|

|

20240307대표이사등의확인 |

정 정 신 고 (보고)

| 2024년 3월 7일 |

1. 정정대상 공시서류 : 사업보고서

2. 정정대상 공시서류의 최초제출일 : 2023년 4월 13일

3. 정정사항

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 | |

|---|---|---|---|---|---|

| III. 재무에 관한 사항 | 1. 요약재무정보 | 해당사항 없음 | 감사보고서 재발행 |

별도 정오표를 작성하지 않았습니다. 본문을 참고하여 주시기 바랍니다. |

|

| 2. 연결재무제표 | |||||

| 3. 연결재무제표 주석 | |||||

| 4. 재무제표 | |||||

| 5. 재무제표 주석 | |||||

| 6. 배당에 관한 사항 | (정정전1) | (정정후1) | |||

| 8. 기타 재무에 관한 사항 | (정정전2) | (정정후2) | |||

| IV. 이사의 경영진단 및 분석의견 | 3. 재무상태 및 영업실적 | (정정전3) | (정정후3) | ||

| V. 회계감사인의 감사의견 등 | 1. 외부감사에 관한 사항 | (정정전4) | (정정후4) | ||

(정정전1)

6. 배당에 관한 사항

나. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제21기 | 제20기 | 제19기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | -40,009 | -13,853 | -3,933 | |

| (별도)당기순이익(백만원) | -41,255 | -8,839 | -7,065 | |

| (연결)주당순이익(원) | -1,571 | -658 | -220 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주식배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | - | - | - | - |

| - | - | - | - | |

| 주당 주식배당(주) | - | - | - | - |

| - | - | - | - | |

(정정후1)

6. 배당에 관한 사항

나. 주요배당지표

| 구 분 | 주식의 종류 | 당기 | 전기 | 전전기 |

|---|---|---|---|---|

| 제21기 | 제20기 | 제19기 | ||

| 주당액면가액(원) | 500 | 500 | 500 | |

| (연결)당기순이익(백만원) | -52,593 | -13,853 | -3,933 | |

| (별도)당기순이익(백만원) | -52,593 | -8,839 | -7,065 | |

| (연결)주당순이익(원) | -2,065 | -658 | -220 | |

| 현금배당금총액(백만원) | - | - | - | |

| 주식배당금총액(백만원) | - | - | - | |

| (연결)현금배당성향(%) | - | - | - | |

| 현금배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주식배당수익률(%) | - | - | - | - |

| - | - | - | - | |

| 주당 현금배당금(원) | - | - | - | - |

| - | - | - | - | |

| 주당 주식배당(주) | - | - | - | - |

| - | - | - | - | |

(정정전2)

8. 기타 재무에 관한 사항

다. 재고자산 현황 등(연결기준)

(1) 재고자산의 사업부문별 보유현황

보고기간종료일 현재 재고자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 사업부문 | 계정과목 | 당기말 | 전기말 |

| 반도체 부문 | 제 품 | 3,242,853 | 1,761,367 |

| 합 계 | 3,242,853 | 1,761,367 | |

| 종속회사 및 관계회사 |

상 품 | 0 | 33,279 |

| 제 품 | 135,355 | 20,175 | |

| 원재료 | 187,759 | 185,085 | |

| 부재료 | 0 | 1,056 | |

| 합 계 | 323,114 | 239,595 | |

| 총 합 계 | 3,565,967 | 2,000,962 | |

| 총자산대비 재고자산 구성비율(%) [재고자산합계/기말자산총계*100] |

3.15% | 1.35% | |

| 재고자산회전율(회수) [매출원가/{기초재고+기말재고)/2}] |

28.22% | 30.67% | |

회사는 재고자산의 시가가 취득원가보다 하락한 경우에는 저가법을 사용하여 재무상태표가액으로 하고 있습니다. 한편 손상된 재고자산의 시가가 장부금액보다 상승한 경우에는 최초의 장부금액을 초과하지 않는 범위 내에서 평가손실을 환입하고 있습니다.

(2) 재고자산의 실사내용

1) 실사일자

당사는 매월말 기준으로 자사보관 재고 및 타처보관 재고를 실사하고 있습니다.

2) 재고실사시 감사인등의 참여 및 입회 여부

외부감사인은 년 1회(12월) 당사의 재고실사에 입회ㆍ확인하고 일부 항목에 대해 표본추출하여 실재성 및 완전성을 확인했습니다.

재고자산의 실사내역

-재고실사 대상기간 : 제21기(2022년)말 결산 재고실사

-재고실사 일자 : 2022년 12월 28일

-재고실사 내용 : 회사는 기말결산일(2022년 12월 31일)을 기준으로 전기 당사의 외부감사법인인 삼덕회계법인의 외부감사인 입회하에 재고자산 실사를 실시하였으며, 실사일과 결산일 사이의 재고자산 차이는 그 사이기간 동안 발생한 입출고관리를 통하여 확인하였습니다.

3) 재고자산 계정과목별 평가감 설정 내역

회사는 재고자산의 시가가 취득원가보다 하락한 경우에는 저가법을 사용하여 재무상태표가액으로 하고 있습니다. 한편, 감액된 재고자산의 시가가 장부금액보다 상승한 경우에는 최초의 장부금액을 초과하지 않는 범위 내에서 평가손실을 환입하고 있습니다.

4) 재고자산의 담보제공현황

해당사항 없습니다.

(3) 공정가치 평가내역

1) 공정가치 서열체계 및 측정방법

공정가치란 측정일에 시장참여자 사이의 정상거래에서 자산을 매도할 때 받거나 부채를 이전할 때 지급하게 될 가격을 의미합니다. 공정가치 측정은 측정일에 현행 시장 상황에서 자산을 매도하거나 부채를 이전하는 시장참여자 사이의 정상거래에서 가격을 추정하는 것으로, 연결실체는 공정가치 평가시 시장정보를 최대한 사용하고, 관측 가능하지 않은 변수는 최소한으로 사용하고 있습니다.

연결실체는 공정가치로 측정되는 자산·부채를 공정가치 측정에 사용된 투입변수에 따라다음과 같은 공정가치 서열체계로 분류하였습니다. 공정가치가 수준1로 분류되는 자산·부채는 한국거래소에서 거래되는 주식 등이 있습니다.

수준1 : 활성시장에서 공시되는 가격을 공정가치로 측정하는 자산·부채의 경우 동 자산·부채의 공정가치는 수준1로 분류됩니다.

수준2 : 가치평가기법을 사용하여 자산·부채의 공정가치를 측정하는 경우, 모든 유의적인 투입변수가 시장에서 관측한 정보에 해당하면 자산·부채의 공정가치는 수준2로 분류됩니다.

수준3 : 가치평가기법을 사용하여 자산·부채의 공정가치를 측정하는 경우, 하나 이상의 유의적인 투입변수가 시장에서 관측불가능한 정보에 해당하면 동 금융상품의 공정가치는 수준3으로 분류됩니다.

자산·부채의 공정가치는 자체적으로 개발한 내부평가모형을 통해 평가한 값을 사용하거나 독립적인 외부평가기관이 평가한 값을 제공받아 사용하고 있습니다.

2) 보고기간말 현재 재무상태표에 공정가치로 측정되는 자산·부채의 공정가치 서열체계별 공정가치 금액은 다음과 같습니다. 한편 기업회계기준서 1107호에 따라 보고기간말 현재 회사의 경영진은 1) 리스부채와 2) 장부금액과 공정가치가 근사한 것으로 판단한 금융상품은 공정가치 공시를 제외하였습니다.

| <당기> | (단위: 천원) |

| 구분 | 장부금액 | 공정가치 | |||

| 수준1 | 수준2 | 수준3 | 합계 | ||

| 당기손익-공정가치측정금융자산 | 17,090,297 | 166,284 | - | 16,924,013 | 17,090,297 |

| <전기> | (단위: 천원) |

| 구분 | 장부금액 | 공정가치 | |||

| 수준1 | 수준2 | 수준3 | 합계 | ||

| 당기손익-공정가치측정금융자산 | 40,197,704 | 8,401,083 | 610,496 | 31,186,125 | 40,197,704 |

3) 공정가치 서열체계 수준2의 가치평가기법 및 투입변수 설명

보고기간말 현재 재무상태표에서 공정가치로 측정되는 자산 ·부채 중 공정가치 서열체계 수준2로 분류된 항목의 가치평가기법과 투입변수는 다음과 같습니다.

| <당기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 투입변수 |

| 당기손익-공정가치측정금융자산 | - | - | - |

| <전기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 투입변수 |

| 당기손익-공정가치측정금융자산 | 610,496 | 옵션가격결정모형 | 기초자산의 주가 국고채 수익률 평가대상회사의 과거 주가변동성 무보증 회사채 수익률 |

4) 공정가치 서열체계 수준3 관련 공시

보고기간말 현재 재무상태표에서 공정가치로 측정된 자산·부채 중 공정가치 서열체계 수준3으로 분류된 항목의 가치평가기법, 투입변수 및 유의적이지만 관측가능하지않은 투입변수에 대한 범위 등은 다음과 같습니다.

| <당기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 유의적이지만 관측 가능하지 않은 투입변수 | 유의적이지만 관측가능하지 않은 투입변수의 범위 |

| 당기손익-공정가치측정금융자산 | 16,924,013 | 현금흐름 할인모형, 이항모형 |

성장율, 할인율, 변동성 |

영구성장율: 0.00%~1.00% 할인율:14.57%~28.92% 변동성: 50.19%~56.39% |

| <전기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 유의적이지만 관측 가능하지 않은 투입변수 | 유의적이지만 관측가능하지 않은 투입변수의 범위 |

| 당기손익-공정가치측정금융자산 | 31,186,125 | 현금흐름 할인모형, 이항모형 |

성장율, 할인율, 변동성 |

영구성장율: 0.00%~1.00% 할인율:10.81%~26.56% 변동성: 68.78% |

(정정후2)

8. 기타 재무에 관한 사항

다. 재고자산 현황 등(연결기준)

(1) 재고자산의 사업부문별 보유현황

보고기간종료일 현재 재고자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 사업부문 | 계정과목 | 당기말 | 전기말 |

|---|---|---|---|

| 반도체 부문 | 제 품 | 3,242,853 | 1,761,367 |

| 합 계 | 3,242,853 | 1,761,367 | |

| 종속회사 및 관계회사 |

상 품 | 0 | 33,279 |

| 제 품 | 135,355 | 20,175 | |

| 원재료 | 187,759 | 185,085 | |

| 부재료 | 0 | 1,056 | |

| 합 계 | 323,114 | 239,595 | |

| 총 합 계 | 3,565,967 | 2,000,962 | |

| 총자산대비 재고자산 구성비율(%) [재고자산합계/기말자산총계*100] |

4.06% | 1.35% | |

| 재고자산회전율(회수) [매출원가/{기초재고+기말재고)/2}] |

28.22% | 30.67% | |

회사는 재고자산의 시가가 취득원가보다 하락한 경우에는 저가법을 사용하여 재무상태표가액으로 하고 있습니다. 한편 손상된 재고자산의 시가가 장부금액보다 상승한 경우에는 최초의 장부금액을 초과하지 않는 범위 내에서 평가손실을 환입하고 있습니다.

(2) 재고자산의 실사내용

1) 실사일자

당사는 매월말 기준으로 자사보관 재고 및 타처보관 재고를 실사하고 있습니다.

2) 재고실사시 감사인등의 참여 및 입회 여부

외부감사인은 년 1회(12월) 당사의 재고실사에 입회ㆍ확인하고 일부 항목에 대해 표본추출하여 실재성 및 완전성을 확인했습니다.

재고자산의 실사내역

-재고실사 대상기간 : 제21기(2022년)말 결산 재고실사

-재고실사 일자 : 2022년 12월 28일

-재고실사 내용 : 회사는 기말결산일(2022년 12월 31일)을 기준으로 전기 당사의 외부감사법인인 삼덕회계법인의 외부감사인 입회하에 재고자산 실사를 실시하였으며, 실사일과 결산일 사이의 재고자산 차이는 그 사이기간 동안 발생한 입출고관리를 통하여 확인하였습니다.

3) 재고자산 계정과목별 평가감 설정 내역

회사는 재고자산의 시가가 취득원가보다 하락한 경우에는 저가법을 사용하여 재무상태표가액으로 하고 있습니다. 한편, 감액된 재고자산의 시가가 장부금액보다 상승한 경우에는 최초의 장부금액을 초과하지 않는 범위 내에서 평가손실을 환입하고 있습니다.

4) 재고자산의 담보제공현황

해당사항 없습니다.

(3) 공정가치 평가내역

1) 공정가치 서열체계 및 측정방법

공정가치란 측정일에 시장참여자 사이의 정상거래에서 자산을 매도할 때 받거나 부채를 이전할 때 지급하게 될 가격을 의미합니다. 공정가치 측정은 측정일에 현행 시장 상황에서 자산을 매도하거나 부채를 이전하는 시장참여자 사이의 정상거래에서 가격을 추정하는 것으로, 연결실체는 공정가치 평가시 시장정보를 최대한 사용하고, 관측 가능하지 않은 변수는 최소한으로 사용하고 있습니다.

연결실체는 공정가치로 측정되는 자산·부채를 공정가치 측정에 사용된 투입변수에 따라다음과 같은 공정가치 서열체계로 분류하였습니다. 공정가치가 수준1로 분류되는 자산·부채는 한국거래소에서 거래되는 주식 등이 있습니다.

수준1 : 활성시장에서 공시되는 가격을 공정가치로 측정하는 자산·부채의 경우 동 자산·부채의 공정가치는 수준1로 분류됩니다.

수준2 : 가치평가기법을 사용하여 자산·부채의 공정가치를 측정하는 경우, 모든 유의적인 투입변수가 시장에서 관측한 정보에 해당하면 자산·부채의 공정가치는 수준2로 분류됩니다.

수준3 : 가치평가기법을 사용하여 자산·부채의 공정가치를 측정하는 경우, 하나 이상의 유의적인 투입변수가 시장에서 관측불가능한 정보에 해당하면 동 금융상품의 공정가치는 수준3으로 분류됩니다.

자산·부채의 공정가치는 자체적으로 개발한 내부평가모형을 통해 평가한 값을 사용하거나 독립적인 외부평가기관이 평가한 값을 제공받아 사용하고 있습니다.

2) 보고기간말 현재 재무상태표에 공정가치로 측정되는 자산·부채의 공정가치 서열체계별 공정가치 금액은 다음과 같습니다. 한편 기업회계기준서 1107호에 따라 보고기간말 현재 회사의 경영진은 1) 리스부채와 2) 장부금액과 공정가치가 근사한 것으로 판단한 금융상품은 공정가치 공시를 제외하였습니다.

| <당기> | (단위: 천원) |

| 구분 | 장부금액 | 공정가치 | |||

|---|---|---|---|---|---|

| 수준1 | 수준2 | 수준3 | 합계 | ||

| 당기손익-공정가치측정금융자산 | 15,190,862 | 166,284 | - | 15,024,578 | 15,190,862 |

| <전기> | (단위: 천원) |

| 구분 | 장부금액 | 공정가치 | |||

|---|---|---|---|---|---|

| 수준1 | 수준2 | 수준3 | 합계 | ||

| 당기손익-공정가치측정금융자산 | 40,197,704 | 8,401,083 | 610,496 | 31,186,125 | 40,197,704 |

3) 공정가치 서열체계 수준2의 가치평가기법 및 투입변수 설명

보고기간말 현재 재무상태표에서 공정가치로 측정되는 자산 ·부채 중 공정가치 서열체계 수준2로 분류된 항목의 가치평가기법과 투입변수는 다음과 같습니다.

| <당기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 투입변수 |

| 당기손익-공정가치측정금융자산 | - | - | - |

| <전기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 투입변수 |

|---|---|---|---|

| 당기손익-공정가치측정금융자산 | 610,496 | 옵션가격결정모형 | 기초자산의 주가 국고채 수익률 평가대상회사의 과거 주가변동성 무보증 회사채 수익률 |

4) 공정가치 서열체계 수준3 관련 공시

보고기간말 현재 재무상태표에서 공정가치로 측정된 자산·부채 중 공정가치 서열체계 수준3으로 분류된 항목의 가치평가기법, 투입변수 및 유의적이지만 관측가능하지않은 투입변수에 대한 범위 등은 다음과 같습니다.

| <당기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 유의적이지만 관측 가능하지 않은 투입변수 | 유의적이지만 관측가능하지 않은 투입변수의 범위 |

|---|---|---|---|---|

| 당기손익-공정가치측정금융자산 | 15,024,578 | 현금흐름 할인모형, 이항모형 |

성장율, 할인율, 변동성 |

영구성장율: 0.00%~1.00% 할인율:14.57%~28.92% 변동성: 50.19%~56.39% |

| <전기> | (단위: 천원) |

| 구분 | 공정가치 | 가치평가기법 | 유의적이지만 관측 가능하지 않은 투입변수 | 유의적이지만 관측가능하지 않은 투입변수의 범위 |

|---|---|---|---|---|

| 당기손익-공정가치측정금융자산 | 31,186,125 | 현금흐름 할인모형, 이항모형 |

성장율, 할인율, 변동성 |

영구성장율: 0.00%~1.00% 할인율:10.81%~26.56% 변동성: 68.78% |

(정정전3)

IV. 이사의 경영진단 및 분석의견

3. 재무상태 및 영업실적

가. 연결재무상태

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022년 12월말) | (2021년 12월말) | ||

| [유동자산] | 38,576,462,383 | 91,752,403,843 | -58% |

| · 현금및현금성자산 | 3,668,244,354 | 3,177,207,968 | 15% |

| · 매출채권및기타채권 | 11,818,168,903 | 13,769,002,316 | -14% |

| · 당기손익-공정가치측정금융자산 | 3,370,388,785 | 9,410,655,479 | -64% |

| · 기타유동금융자산 | 8,987,377,668 | 15,147,107,040 | -41% |

| · 재고자산 | 3,565,967,580 | 2,000,961,539 | 78% |

| · 기타유동자산 | 1,611,213,859 | 2,325,008,817 | -31% |

| · 매각예정자산 | 5,317,552,000 | 45,909,000,000 | -88% |

| · 당기법인세자산 | 237,549,234 | 13,460,684 | 1665% |

| [비유동자산] | 61,886,653,086 | 56,648,916,404 | 9% |

| · 관계기업투자 | 22,741,874,302 | 7,485,133,736 | 204% |

| · 당기손익-공정가치측정금융자산 | 13,719,908,639 | 30,787,048,365 | -55% |

| · 기타비유동금융자산 | 3,811,220,080 | 2,526,159,156 | 51% |

| · 유형자산 | 13,585,274,442 | 7,271,797,189 | 87% |

| · 무형자산 | 7,728,375,623 | 8,578,777,958 | -10% |

| · 투자부동산 | - | - | - |

| · 기타비유동자산 | 300,000,000 | - | - |

| 자산총계 | 100,463,115,469 | 148,401,320,247 | -32% |

| [유동부채] | 34,283,549,614 | 55,060,300,140 | -38% |

| [비유동부채] | 2,968,994,181 | 11,208,342,184 | -74% |

| 부채총계 | 37,252,543,795 | 66,268,642,324 | -44% |

| 지배기업소유주지분 | 63,140,060,682 | 81,998,576,445 | -23% |

| [자본금] | 15,857,129,500 | 11,143,976,000 | 42% |

| [자본잉여금] | 89,704,943,921 | 73,093,647,700 | 23% |

| [기타자본항목] | (7,556,503,093) | (7,556,933,197) | 0% |

| [기타포괄손익누계액] | 466,566,947 | 23,802,575,831 | -98% |

| [이익잉여금] | (35,332,076,593) | (18,484,689,889) | 91% |

| [소수주주지분] | 70,510,992 | 134,101,478 | -47% |

| 자본총계 | 63,210,571,674 | 82,132,677,923 | -23% |

| 부채와 자본총계 | 100,463,115,469 | 148,401,320,247 | -32% |

- 제 21기, 제20기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

- 제 21기 재무제표는 주주총회 승인 전 재무제표 입니다. 향후 정기주주총회에서

재무제표 승인 관련안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그

내용 및 사유 등을 반영할 예정입니다.

당사의 자산총계는 전기대비 약 31% 감소하였습니다. 관계기업 평가 손실 및 사업중단으로 인산 손상차손 인식이 자산총계의 감소의 주요 원인이며, 자본총계 역시 마찬가지로 영향을 주었습니다. 부채총계는 -44% 감소하였는데 기 발행된 전환사채가 주식으로 전환청구되었기 때문입니다.

나. 연결영업실적

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022.01.01~2022.12.31) | (2021.01.01~2021.12.31) | ||

| Ⅰ.매출액 | 90,031,247,780 | 74,448,361,724 | 21% |

| Ⅱ.영업이익 | -3,089,472,220 | -5,004,237,081 | -38% |

| Ⅲ.법인세비용차감전순이익(손실) | -39,832,336,406 | -16,397,762,514 | 적자확대 |

| Ⅳ.당기순이익 | -40,009,452,878 | -13,853,743,760 | 적자확대 |

| Ⅴ.당기총포괄손익 | -40,254,197,941 | -4,488,814,119 | 적자확대 |

| Ⅵ.기본주당순이익 | -1,571 | -658 | 적자확대 |

| Ⅶ.희석주당이익 | -1,571 | -658 | 적자확대 |

- 제 20기, 제21기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

- 제 21기 재무제표는 주주총회 승인 전 재무제표 입니다. 향후 정기주주총회에서

재무제표 승인 관련안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그

내용 및 사유 등을 반영할 예정입니다.

- 2022년은 신규고객사 향 매출 증가영향 및 원달러 상승 영향으로 매출이 18.2% 증가하였습니다. 또한 연결영업이익 적자축소는 연결대상 법인의 청산 및 매각 영향으로 연결대상 판관비가 감소하였습니다. 당기순이익은 청산 및 매각에 따른 평가손실과 당기 취득한 상장기업에 대한 회계평가가 반영되어 법인세차감전 손실과 당기순손실, 당기총포괄 손실이 확대되었습니다.

다. 재무상태

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022년 12월말) | (2021년 12월말) | ||

| [유동자산] | 34,296,828,913 | 76,568,005,757 | -55% |

| · 현금및현금성자산 | 3,357,134,154 | 2,666,712,743 | 26% |

| · 매출채권및기타채권 | 11,675,187,650 | 14,079,114,088 | -17% |

| · 매각예정자산 | 5,317,552,000 | 40,909,000,000 | -87% |

| · 당기손익-공정가치측정금융자산 | 1,470,953,749 | 2,510,655,479 | -41% |

| · 기타유동금융자산 | 7,785,151,663 | 13,260,092,417 | -41% |

| · 재고자산 | 3,242,853,086 | 1,761,367,372 | 84% |

| · 기타유동자산 | 1,212,988,287 | 1,373,760,568 | -12% |

| · 당기법인세자산 | 235,008,324 | 7,303,090 | 3118% |

| [비유동자산] | 65,117,807,846 | 70,579,829,314 | -8% |

| · 종속기업및관계기업투자 | 29,704,456,573 | 34,206,841,333 | -13% |

| · 당기손익-공정가치측정금융자산 | 13,719,908,639 | 22,093,977,280 | -38% |

| · 기타비유동금융자산 | 2,131,750,298 | 1,645,358,386 | 30% |

| · 투자부동산 | - | - | - |

| · 유형자산 | 11,545,984,757 | 4,702,456,856 | 146% |

| · 무형자산 | 7,715,707,579 | 7,931,195,459 | -3% |

| · 이연법인세자산 | 0 | - | - |

| · 기타비유동자산 | 300,000,000 | - | |

| 자산총계 | 99,414,636,759 | 147,147,835,071 | -32% |

| [유동부채] | 30,569,428,450 | 50,165,859,940 | -39% |

| [비유동부채] | 2,354,191,819 | 10,802,649,171 | -78% |

| 부채총계 | 32,923,620,269 | 60,968,509,111 | -46% |

| [자본금] | 15,857,129,500 | 11,143,976,000 | 42% |

| [자본잉여금] | 87,046,331,518 | 73,093,647,700 | 19% |

| [기타자본항목] | (6,620,608,895) | (6,620,608,895) | 0% |

| [기타포괄손익누계액] | 711,742,114 | 23,802,575,831 | -97% |

| [이익잉여금] | (33,404,967,909) | (15,240,264,676) | 119% |

| 자본총계 | 63,589,626,328 | 86,179,325,960 | -26% |

| 부채와 자본총계 | 96,513,246,597 | 147,147,835,071 | -34% |

- 제 21기, 제20기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

- 제 21기 재무제표는 주주총회 승인 전 재무제표 입니다. 향후 정기주주총회에서

재무제표 승인 관련안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그

내용 및 사유 등을 반영할 예정입니다.

자산총계는 전기대비 약 33% 감소하였습니다. 관계기업 및 투자자산 평가 손실 등이 손상차자산총계의 감소의 주요 원인이며, 자본총계 역시 마찬가지로 영향을 주었습니다. 부채총계는 -41% 감소하였는데 기 발행된 전환사채가 주식으로 전환청구되었기 때문입니다.

라. 영업실적

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022.01.01~2022.12.31) | (2021.01.01~2021.12.31) | ||

| Ⅰ.매출액 | 88,054,938,352 | 72,528,941,361 | 21% |

| Ⅱ.영업이익 | 2,148,286,433 | 1,468,190,390 | 46% |

| Ⅲ.법인세차감전순이익 | -41,078,420,478 | -11,383,983,615 | 적자확대 |

| Ⅳ.당기순이익 | -41,255,536,950 | -8,839,964,861 | 적자확대 |

| Ⅴ.당기총포괄손익 | -41,255,536,950 | 525,394,884 | 적자전환 |

| Ⅵ.기본주당순이익 | -1,623 | -420 | 적자확대 |

| Ⅶ.희석주당이익 | -1,623 | -420 | 적자확대 |

- 제 20기, 제21기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

- 제 21기 재무제표는 주주총회 승인 전 재무제표 입니다. 향후 정기주주총회에서

재무제표 승인 관련안건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그

내용 및 사유 등을 반영할 예정입니다.

- 2022년은 신규고객사 향 매출 증가영향 및 원달러 상승 영향으로 매출이 21% 증가하였습니다. 매출증가영향으로 별도 영업이익은 46% 증가하였습니다.

당기순이익은 관계기업 평가손실이 인식되어 적자가 확대되었습니다.

마. 영업실적

| 구 분 | 산 식 | 비율(%) | ||

|---|---|---|---|---|

| 제 21기 | 제 20기 | |||

| 안정성 | 유동비율 | (유동자산/유동부채) X 100 | 112.52 | 166.64 |

| 부채비율 | (부채총계/자기자본) X 100 | 58.93 | 80.68 | |

| 차입금의존도 | (차입금/총자산) X 100 | 9.72 | 19.82 | |

| 이자보상배율 | 영업이익 / 이자비용 | -22.17 | -24.11 | |

| 수익성 | 매출액영업이익률 | (영업이익 / 매출액) X 100 | -3.43 | -6.72 |

| 매출액순이익률 | (당기순이익 / 매출액) X 100 | -44.44 | -18.61 | |

| 총자산순이익률 | (당기순이익 / 총자산) X 100 | -39.83 | -9.34 | |

| 자기자본순이익률 | (당기순이익 / 자기자본) X 100 | -63.30 | -16.87 | |

| 총자산대비영업현금흐름비율 | (영업활동으로 인한 현금흐름 / 총자산) X 100 | -0.18 | -1.54 | |

| 성장성, 활동성 | 매출액증가율 | (당기매출액 / 전기매출액) X 100 -100 | 20.93 | 15.78 |

| 영업이익증가율 | (당기영업이익 / 전기영업이익) X 100 -100 | -38.26 | -28.02 | |

| 당기순이익증가율 | (당기순이익 / 전기순이익) X 100 -100 | 188.80 | 252.17 | |

| 총자산증가율 | (당기말총자산 / 전기말총자산) X 100 -100 | -32.30 | 3.76 | |

| 총자산회전율 | 매출액 / {(기초총자산 + 기말총자산)/2} | 0.72 | 0.51 | |

(정정후3)

IV. 이사의 경영진단 및 분석의견

3. 재무상태 및 영업실적

가. 연결재무상태

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022년 12월말) | (2021년 12월말) | ||

| [유동자산] | 36,677,027,347 | 91,752,403,843 | -60% |

| · 현금및현금성자산 | 3,668,244,354 | 3,177,207,968 | 15% |

| · 매출채권및기타채권 | 11,818,168,903 | 13,769,002,316 | -14% |

| · 당기손익-공정가치측정금융자산 | 1,470,953,749 | 9,410,655,479 | -84% |

| · 기타유동금융자산 | 8,987,377,668 | 15,147,107,040 | -41% |

| · 재고자산 | 3,565,967,580 | 2,000,961,539 | 78% |

| · 기타유동자산 | 1,611,213,859 | 2,325,008,817 | -31% |

| · 매각예정자산 | 5,317,552,000 | 45,909,000,000 | -88% |

| · 당기법인세자산 | 237,549,234 | 13,460,684 | 1665% |

| [비유동자산] | 51,200,210,706 | 56,648,916,404 | -10% |

| · 관계기업투자 | 12,055,431,922 | 7,485,133,736 | 61% |

| · 당기손익-공정가치측정금융자산 | 13,719,908,639 | 30,787,048,365 | -55% |

| · 기타비유동금융자산 | 3,811,220,080 | 2,526,159,156 | 51% |

| · 유형자산 | 13,585,274,442 | 7,271,797,189 | 87% |

| · 무형자산 | 7,728,375,623 | 8,578,777,958 | -10% |

| · 투자부동산 | - | - | - |

| · 기타비유동자산 | 300,000,000 | - | - |

| 자산총계 | 87,877,238,053 | 148,401,320,247 | -41% |

| [유동부채] | 34,283,549,614 | 55,060,300,140 | -38% |

| [비유동부채] | 2,968,994,181 | 11,208,342,184 | -74% |

| 부채총계 | 37,252,543,795 | 66,268,642,324 | -44% |

| 지배기업소유주지분 | 50,593,804,591 | 81,998,576,445 | -38% |

| [자본금] | 15,857,129,500 | 11,143,976,000 | 42% |

| [자본잉여금] | 89,704,290,872 | 73,093,647,700 | 23% |

| [기타자본항목] | (7,556,503,093) | (7,556,933,197) | 0% |

| [기타포괄손익누계액] | 464,336,449 | 23,802,575,831 | -98% |

| [이익잉여금] | (47,875,449,137) | (18,484,689,889) | 159% |

| [소수주주지분] | 30,889,667 | 134,101,478 | -77% |

| 자본총계 | 50,624,694,258 | 82,132,677,923 | -38% |

| 부채와 자본총계 | 87,877,238,053 | 148,401,320,247 | -41% |

- 제 21기, 제20기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

당사의 자산총계는 전기대비 약 41% 감소하였습니다. 관계기업 및 투자자산 평가 손실이 자산총계의 감소의 주요 원인이며, 자본총계 역시 마찬가지로 영향을 주었습니다. 부채총계는 44% 감소하였는데 기 발행된 전환사채가 주식으로 전환청구되었기 때문입니다.

나. 연결영업실적

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022.01.01~2022.12.31) | (2021.01.01~2021.12.31) | ||

| Ⅰ.매출액 | 90,031,247,780 | 74,448,361,724 | 21% |

| Ⅱ.영업이익 | (3,089,472,220) | (5,004,237,081) | -38% |

| Ⅲ.법인세비용차감전순이익(손실) | (52,415,983,324) | (16,397,762,514) | 적자확대 |

| Ⅳ.당기순이익(손실) | (52,593,099,796) | (13,853,743,760) | 적자확대 |

| Ⅴ.당기총포괄손익 | (52,840,075,357) | (4,488,814,119) | 적자확대 |

| Ⅵ.기본주당순이익(손실) | (2,065) | (658) | 적자확대 |

| Ⅶ.희석주당이익(손실) | (2,065) | (658) | 적자확대 |

- 제 20기, 제21기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

- 2022년은 신규고객사 향 매출 증가영향 및 원달러 상승 영향으로 매출이 21% 증가하였습니다. 또한 연결영업이익 적자축소는 연결대상 판관비가 감소하영향이며, 당기순이익은 관계기업 및 투자자산 평가손실이 반영되어 법인세차감전 손실과 당기순손실, 당기총포괄손실이 확대되었습니다.

다. 재무상태

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022년 12월말) | (2021년 12월말) | ||

| [유동자산] | 34,296,828,913 | 76,568,005,757 | -55% |

| · 현금및현금성자산 | 3,357,134,154 | 2,666,712,743 | 26% |

| · 매출채권및기타채권 | 11,675,187,650 | 14,079,114,088 | -17% |

| · 매각예정자산 | 5,317,552,000 | 40,909,000,000 | -87% |

| · 당기손익-공정가치측정금융자산 | 1,470,953,749 | 2,510,655,479 | -41% |

| · 기타유동금융자산 | 7,785,151,663 | 13,260,092,417 | -41% |

| · 재고자산 | 3,242,853,086 | 1,761,367,372 | 84% |

| · 기타유동자산 | 1,212,988,287 | 1,373,760,568 | -12% |

| · 당기법인세자산 | 235,008,324 | 7,303,090 | 3118% |

| [비유동자산] | 52,531,930,430 | 70,579,829,314 | -26% |

| · 종속기업및관계기업투자 | 17,118,579,157 | 34,206,841,333 | -50% |

| · 당기손익-공정가치측정금융자산 | 13,719,908,639 | 22,093,977,280 | -38% |

| · 기타비유동금융자산 | 2,131,750,298 | 1,645,358,386 | 30% |

| · 투자부동산 | - | - | - |

| · 유형자산 | 11,545,984,757 | 4,702,456,856 | 146% |

| · 무형자산 | 7,715,707,579 | 7,931,195,459 | -3% |

| · 이연법인세자산 | 0 | - | - |

| · 기타비유동자산 | 300,000,000 | 0 | - |

| 자산총계 | 86,828,759,343 | 147,147,835,071 | -41% |

| [유동부채] | 33,470,818,612 | 50,165,859,940 | -33% |

| [비유동부채] | 2,354,191,819 | 10,802,649,171 | -78% |

| 부채총계 | 35,825,010,431 | 60,968,509,111 | -41% |

| [자본금] | 15,857,129,500 | 11,143,976,000 | 42% |

| [자본잉여금] | 87,046,331,518 | 73,093,647,700 | 19% |

| [기타자본항목] | (6,620,608,895) | (6,620,608,895) | 0% |

| [기타포괄손익누계액] | 711,742,114 | 23,802,575,831 | -97% |

| [이익잉여금] | (45,990,845,325) | (15,240,264,676) | 202% |

| 자본총계 | 51,003,748,912 | 86,179,325,960 | -41% |

| 부채와 자본총계 | 86,828,759,343 | 147,147,835,071 | -41% |

- 제 21기, 제20기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

당사의 자산총계는 전기대비 약 55% 감소하였습니다. 관계기업 및 투자자산 평가 손실이 자산총계의 감소의 주요 원인이며, 자본총계 역시 마찬가지로 영향을 주었습니다. 부채총계는 41% 감소하였는데 기 발행된 전환사채가 주식으로 전환청구되었기 때문입니다.

라. 영업실적

| (단위 : 원, %) |

| 구 분 | 제21기 | 제20기 | 증감율 |

|---|---|---|---|

| (2022.01.01~2022.12.31) | (2021.01.01~2021.12.31) | ||

| Ⅰ.매출액 | 88,054,938,352 | 72,528,941,361 | 21% |

| Ⅱ.영업이익 | 2,148,286,433 | 1,468,190,390 | 46% |

| Ⅲ.법인세비용차감전순이익(손실) | (53,664,297,894) | (11,383,983,615) | 적자확대 |

| Ⅳ.당기순이익(손실) | (53,841,414,366) | (8,839,964,861) | 적자확대 |

| Ⅴ.당기총포괄손익 | (53,841,414,366) | 525,394,884 | 적자전환 |

| Ⅵ.기본주당순이익(손실) | (2,118) | (420) | 적자확대 |

| Ⅶ.희석주당이익(손실) | (2,118) | (420) | 적자확대 |

- 제 20기, 제21기 재무제표는 K-IFRS를 적용하여 작성되었습니다.

- 2022년은 신규고객사 향 매출 증가영향 및 원달러 상승 영향으로 매출이 21% 증가하였습니다. 매출증가영향으로 별도 영업이익은 46% 증가하였습니다.

당기순손실은 관계기업 평가손실이 인식되어 적자가 확대되었습니다.

마. 영업실적

| 구 분 | 산 식 | 비율(%) | ||

|---|---|---|---|---|

| 제 21기 | 제 20기 | |||

| 안정성 | 유동비율 | (유동자산/유동부채) X 100 | 106.98 | 166.64 |

| 부채비율 | (부채총계/자기자본) X 100 | 73.59 | 80.68 | |

| 차입금의존도 | (차입금/총자산) X 100 | 11.26 | 19.82 | |

| 이자보상배율 | 영업이익 / 이자비용 | -1.34 | -24.11 | |

| 수익성 | 매출액영업이익률 | (영업이익 / 매출액) X 100 | -3.43 | -6.72 |

| 매출액순이익률 | (당기순이익 / 매출액) X 100 | -58.42 | -18.61 | |

| 총자산순이익률 | (당기순이익 / 총자산) X 100 | -59.85 | -9.34 | |

| 자기자본순이익률 | (당기순이익 / 자기자본) X 100 | -103.89 | -16.87 | |

| 총자산대비영업현금흐름비율 | (영업활동으로 인한 현금흐름 / 총자산) X 100 | -1.75 | -1.54 | |

| 성장성, 활동성 | 매출액증가율 | (당기매출액 / 전기매출액) X 100 -100 | 20.93 | 15.78 |

| 영업이익증가율 | (당기영업이익 / 전기영업이익) X 100 -100 | -38.26 | -28.02 | |

| 당기순이익증가율 | (당기순이익 / 전기순이익) X 100 -100 | 279.63 | 252.17 | |

| 총자산증가율 | (당기말총자산 / 전기말총자산) X 100 -100 | -40.78 | 3.76 | |

| 총자산회전율 | 매출액 / {(기초총자산 + 기말총자산)/2} | 0.76 | 0.51 | |

(정정전4)

V. 회계감사인의 감사의견 등

1. 외부감사에 관한 사항

1. 회계감사인의 명칭 및 감사의견(검토의견 포함한다. 이하 이 조에서 같다)을 다음의 표에 따라 기재한다.

| 사업연도 | 감사인 | 감사의견 | 강조사항 등 | 핵심감사사항 |

|---|---|---|---|---|

| 제21기(당기) | 삼덕회계법인 | 감사범위제한으로 인한 한정 | 연결회사의 주요 관계기업투자주식인 (주)한송네오텍(장부금액 17,842백만원, 지분율 18.84%) 및 (주)휴먼엔(장부금액 745백만원, 지분율 10.44%)은 코스닥시장 상장회사로서, 감사보고서일 현재 외부감사인으로부터의 감사범위제한에 따른 의결거절로 상장폐지기준 해당 또는 상장적격성 실질심사 대상에 해당하는지 여부에 대한 한국거래소의 심사가 진행중인 이유로 매매거래가 정지되어 있습니다. 만약, 동 관계기업투자주식이 코스닥시장에서 상장폐지될 경우에는 연결회사의 재무상태 및 영업성과에 부정적 영향이 발생할 수도 있습니다. |

당기손익-공정가치 금융자산의 측정 |

| 제20기(전기) | 삼덕회계법인 | 적정 |

당기말 현재 연결회사의 최대주주인 프리미어바이오(주) 소유 회사 주식 1,164,358주 전체가 담보로 제공되었으며 프리미어바이오(주)가담보로 제공한 주식의 담보권이 실행되는 경우, 회사의 최대주주는 변경될 수도 있습니다. COVID-19로 인해 연결회사의 사업, 재무상태 및 경영성과에 미칠 수 있는 불확실성이 존재하며, 이로 인한 궁극적인 영향을 예측할 수 없습니다. |

당기손익-공정가치 금융자산의 측정 |

| 제19기(전전기) | 삼덕회계법인(*1) | 적정 |

당기말 현재 연결회사의 최대주주인 프리미어바이오(주) 소유 회사 주식 1,164,358주 전체가 담보로 제공되었으며 프리미어바이오(주)가담보로 제공한 주식의 담보권이 실행되는 경우, 회사의 최대주주는 변경될 수도 있습니다. COVID-19로 인해 연결회사의 사업, 재무상태 및 경영성과에 미칠 수 있는 불확실성이 존재하며, 이로 인한 궁극적인 영향을 예측할 수 없습니다. |

당기손익-공정가치 금융자산의 측정 |

(*1) 당사는 주식회사 등의 외부감사에 관한 법률 제11조 제1항 및 제2항, 주식회사 등의 외부감사에 관한 법률 시행령 제17조 및 외부감사 및 회계 등에 관한 규정 제10조 및 15조 제1항에 의거 삼덕회계법인과 감사인 계약을 진행 하였습니다.

(*2) 연결 및 별도 재무제표의 감사범위제한으로 인한 한정의견 근거

연결회사는 주식회사 한송네오텍에 대한 투자 17,842백만원을 관계기업투자주식으로 분류하고 지분법으로 회계처리하고 있으나, 감사보고서일 현재 주식회사 한송네오텍 외부감사인인 대현회계법인은 2023년 4월 13일자 감사보고서에 주식회사 한송네오텍의 2022년 12월 31일 현재의 재무상태와 동일로 종료되는 보고기간의 재무성과 및 현금흐름에 대해 감사범위 제한 및 계속기업 가정의 불확실성으로 의견거절을 표명하였습니다. 이로 인해 우리는 감사보고서일 현재 주식회사 한송네오텍의 신뢰성 있는 재무정보를 입수하지 못하여 관계기업투자주식의 회계처리에 대하여 충분하고 적합한 감사증거를 입수할 수 없었습니다. 따라서 우리는 연결회사의 회계처리에 대하여 수정을 요하는 사항이 있는지 여부에 대해 결정할 수 없었습니다.

(정정후4)

V. 회계감사인의 감사의견 등

1. 외부감사에 관한 사항

1. 회계감사인의 명칭 및 감사의견(검토의견 포함한다. 이하 이 조에서 같다)을 다음의 표에 따라 기재한다.

| 사업연도 | 감사인 | 감사의견 | 강조사항 등 | 핵심감사사항 |

|---|---|---|---|---|

| 제21기(당기) | 삼덕회계법인 | 적정 | (1) 재무제표 재작성 연결회사의 관계기업 중 (주)한송네오텍은 2022년 12월 31로 종료되는 보고기간에 대한 제표무제표를 재작성하고 2024년 1월 24일자로 감사보고서를 재발행하였습니다. 연결재무제표에 대한 주석 42에 기술되어 있는 바와 같이, 2022년 감사 한정의견 후 연결회사는 재감사를 위한 회계처리 검토를 수행하였으며, 검토 결과 관계기업투자 및 당기손익-공정가치측정금융자산에 대하여 연결재무제표를 수정하였습니다. (2) 관계기업투자주식 상장적격성 실질심사 대상 이 보고서의 이용자는 주석 41에 주의를 기울여야 할 필요가 있습니다. 연결회사의 주요 관계기업투자주식인 (주)한송네오텍(장부금액 7,155백만원, 지분율 18.84%) 및(주)휴먼엔(장부금액 745백만원, 지분율 10.44%)은 코스닥시장 상장회사로서, 상장폐지기준 해당 또는 상장적격성 실질심사 대상에 해당하는지 여부에 대한 한국거래소의 심사가 진행중인 이유로 매매거래가 정지되어 있습니다. 만약, 동 관계기업투자주식이 코스닥시장에서 상장폐지될 경우에는 연결회사의 재무상태 및 영업성과에 부정적 영향이 발생할 수도 있습니다. 우리의 의견은 이 사항과 관련하여 영향을 받지 아니합니다. |

당기손익-공정가치 금융자산의 측정 |

| 제20기(전기) | 삼덕회계법인 | 적정 |

당기말 현재 연결회사의 최대주주인 프리미어바이오(주) 소유 회사 주식 1,164,358주 전체가 담보로 제공되었으며 프리미어바이오(주)가담보로 제공한 주식의 담보권이 실행되는 경우, 회사의 최대주주는 변경될 수도 있습니다. COVID-19로 인해 연결회사의 사업, 재무상태 및 경영성과에 미칠 수 있는 불확실성이 존재하며, 이로 인한 궁극적인 영향을 예측할 수 없습니다. |

당기손익-공정가치 금융자산의 측정 |

| 제19기(전전기) | 삼덕회계법인(*1) | 적정 |

당기말 현재 연결회사의 최대주주인 프리미어바이오(주) 소유 회사 주식 1,164,358주 전체가 담보로 제공되었으며 프리미어바이오(주)가담보로 제공한 주식의 담보권이 실행되는 경우, 회사의 최대주주는 변경될 수도 있습니다. COVID-19로 인해 연결회사의 사업, 재무상태 및 경영성과에 미칠 수 있는 불확실성이 존재하며, 이로 인한 궁극적인 영향을 예측할 수 없습니다. |

당기손익-공정가치 금융자산의 측정 |

(*1) 당사는 주식회사 등의 외부감사에 관한 법률 제11조 제1항 및 제2항, 주식회사 등의 외부감사에 관한 법률 시행령 제17조 및 외부감사 및 회계 등에 관한 규정 제10조 및 15조 제1항에 의거 삼덕회계법인과 감사인 계약을 진행 하였습니다.

(*2) 당사는 제21기 재무제표에 대한 재감사 결과 삼덕회계법인으로 부터 2024년 3월 6일 적정의견의 감사보고서를 제출 받았습니다.

핵심감사사항

핵심감사사항은 우리의 전문가적 판단에 따라 당기 연결재무제표감사에서 가장 유의적인 사항들입니다. 해당 사항들은 연결재무제표 전체에 대한 감사의 관점에서 우리의 의견형성 시 다루어졌으며, 우리는 이런 사항에 대하여 별도의 의견을 제공하지는않습니다. 우리는 한정의견근거 단락에 기술된 사항에 추가하여, 아래에 기술된 사항을 이 감사보고서에서 커뮤니케이션할 핵심감사사항으로 결정하였습니다.

당기손익-공정가치 금융자산의 측정

-핵심감사사항으로 결정된 이유

주석 8에서 기술된 바와 같이 연결회사의 연결재무상태표상 당기손익-공정가치 금융자산의 장부금액은 15,191백만원으로 총 자산의 17.3%를 차지하고 있으며 주석 3에서 기술된 바와 같이 당기 중 평가이익 534백만원 및 평가손실 11,427백만원을 인식하였습니다.

연결회사는 매 보고기간 말마다 당기손익-공정가치 금융자산을 가치평가모형을 이용하여 측정하면서 평가손익을 인식합니다.

우리는 당기손익-공정가치 금융자산의 투자와 관련한 장부금액이 연결재무제표에서중요하고 평가를 위한 추정에 중요한 영향을 미치는 변수에 경영진의 판단이 개입되며,경영진의 판단에 따라 회사의 재무제표에 미치는 영향이 중요하므로 당기손익-공정가치 금융자산의 측정을 핵심감사사항으로 식별하였습니다.

- 핵심감사사항이 감사에서 다루어진 방법

핵심감사사항에 대응하기 위하여 우리는 다음을 포함한 감사절차를 수행하였습니다.

ㆍ회사 경영진의 외부전문가 활용을 포함한 공정가치측정프로세스와 관련된 내부통제에 대한 이해 및 평가

ㆍ회사가 활용한 외부전문가의 적격성, 독립성 검토

ㆍ공정가치평가에 대한 다음 절차를 수행

- 회사가 취득한 금융상품의 공정가치 결정에 사용된 평가 방법론의 적절성을 평가

- 공정가치 결정에 사용된 주요 기초 가정 및 변수가 합리적인 수준인지 평가

- 공정가치 계산의 정확성 확인

ㆍ외부평가값과 회계처리 내역 대사확인

ㆍ공정가치 측정시 사용된 발행정보와 계약서상 발행정보와 일치하는지 대사확인

기타사항

우리는 연결회사의 2022년 12월 31일로 종료되는 회계연도의 재무제표에 대하여 2023년 4월 13일자로 발행한 연결감사보고서에서 한정의견을 표명하였습니다. 우리가한정의견을 표명한 재무제표는 재무제표에 대한 주석 42에서 기술되어 있는 조정사항들을 반영하기 전의 재무제표입니다.

별첨된 회사의 2022년 12월 31일로 종료되는 보고기간의 재무제표는 재작성된 것으로, 2024년 3월 6일에 이사회는 동 수정재무제표를 최종 승인하였습니다. 따라서 별첨된재무제표는 회사의 주주총회가 2023년 4월 20일에 승인한 재무제표와 차이가 있습니다. 우리는 재작성된 회사의 2022년 재무제표에 대한 감사의견을 표명하기 위하여 필요한 추가적인 감사절차를 수행하였습니다.

위에서 설명한 바와 같이 회사의 2022년 재무제표가 재작성되었으므로 2022년 12월31일로 종료되는 보고기간의 재무제표에 대하여 2023년 4월 13일자로 우리가 발행한 감사보고서는 더 이상 유효하지 않으며 회사의 2022년 12월 31일로 종료되는 보고기간의 재무제표와 관련하여 사용될 수 없습니다.

【 대표이사 등의 확인 】

|

|

20240307대표이사등의확인 |

|

|

대표이사등의 확인서 |

사 업 보 고 서

(제 21 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 04월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 알파홀딩스 |

| 대 표 이 사 : | 김종인, 최진규 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 판교역로 225-12, 2-4층 |

| (전 화) 031-608-0800 | |

| (홈페이지) http://www.alpha-holdings.co.kr | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명) 최 진 규 |

| (전 화) 031-608-0800 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 7 | - | 3 | 4 | - |

| 합계 | 7 | - | 3 | 4 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

㈜알파바이오랩스 | 청산 |

| ㈜알파솔루션즈 | 지분매각 | |

| 오션뉴웨이브신기술조합 | 조합 해산 |

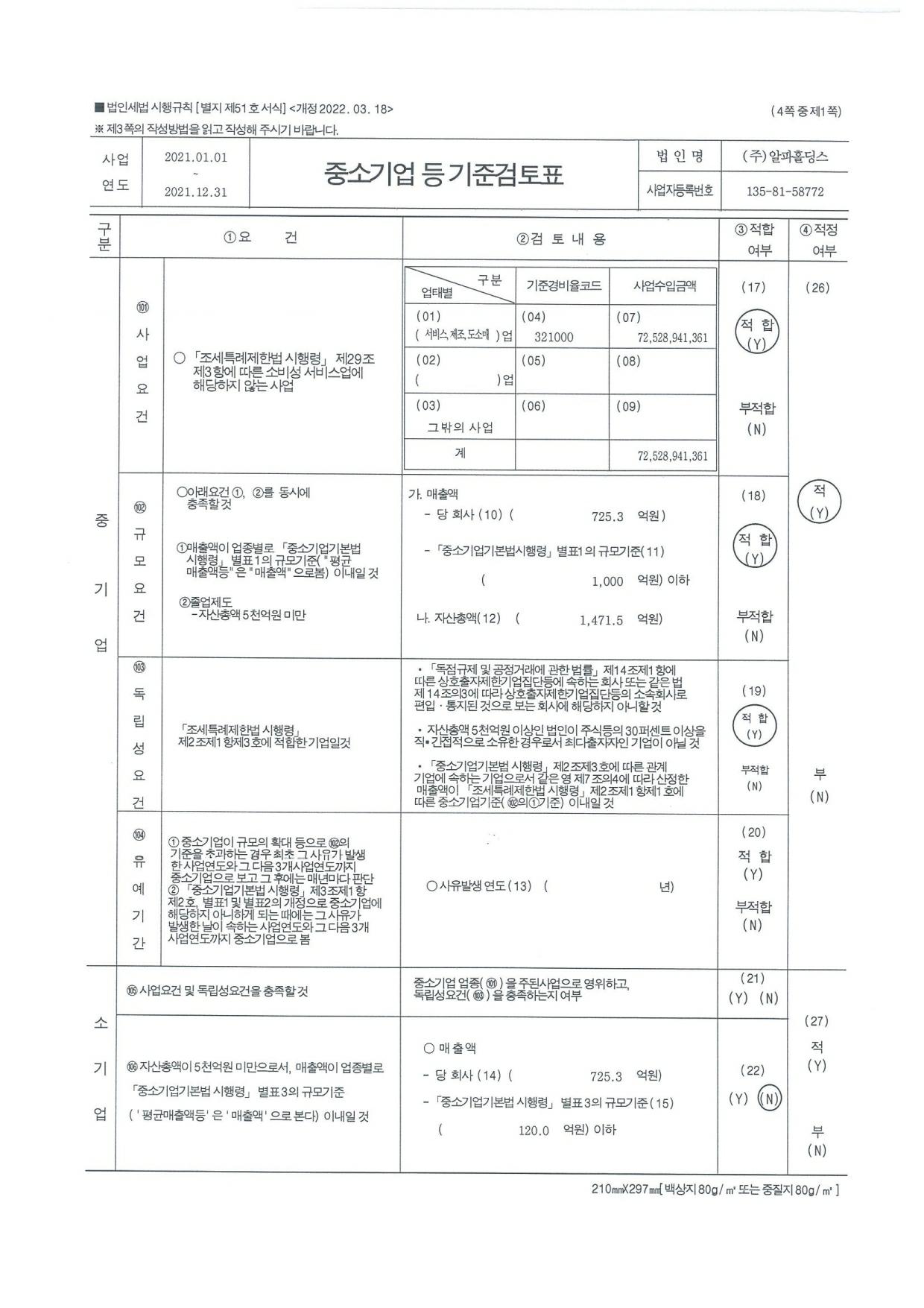

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

중소기업 기준검토표

|

|

중소기업기준검토표1 |

|

|

중소기업기준검토표2 |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2010년 09월 17일 | 해당사항없음 | 해당사항없음 |

가. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 알파홀딩스'라고 표기하며, 영문으로는 Alpha Holdings, Inc. 라 표기합니다.

주) 2016년 8월 9일 임시 주주총회에서 상호를 구 (주)알파칩스에서 (주)알파홀딩스로 변경하였음.

나. 설립일자 및 존속기간

당사는 시스템반도체 개발 및 이와 관련된 사업을 목적으로 2002년 11월 22일 설립되었습니다. .

다. 본사의 주소, 전화번호, 홈페이지 주소

-주소 : 경기도 성남시 분당구 판교역로 225-12, 2-4층 (삼평동 671)

-전화번호 : 070-4600-0000

-홈페이지 : http://www.alpha-holdings.co.kr

라. 중소기업 해당 여부

당사는 중소기업기본법 제2조에 의한 중소기업에 해당됩니다.

마. 주요 사업의 내용

당사는 시스템반도체를 개발, 공급하고 있는 바 RTL설계 및 SoC Chip Implementation, IR Receiver 제품개발, 공급을 영위하고 있습니다.

또한 계열회사를 통해 인터루킨 치료제 등 바이오사업과 방열소재 개발, 공급 사업 및 태양광 발전 시스템 개발 사업을 영위하고 있습니다.

당사의 자세한 사업 내용은 "II. 사업의 내용"을 참조 바랍니다.

| 정관기재 목적사항 | 비고 |

|---|---|

|

1. 반도체 직접회로 제조 1. 반도체 설계 1. 반도체 레이아웃 1. 디자인 서비스 1. 아이피 개발 1. 반도체 영업 1. 반도체 및 관련제품의 판매대리점업 1. 노우하우 기술의 판매, 임대업 1. 반도체소자의 설계, 제조 및 판매업 1. 부동산임대업 1. 전자부품 제조 및 판매업 1. 반도체설계, 측정, 응용관련 자문업 1. 생명공학을 이용한 의약품의 개발, 제조 및 판매업 1. 생명공학을 이용한 신약 및 신기술의 개발, 사용권의 대여 및 양도업 1. 생명공학에 관련된 시약, 상품, 장비의 개발, 제조 및 판매업 1. 생명공학에 관련된 교육 및 연구용역 사업 1. 천연물을 이용한 신약 및 식품의 연구개발 및 제조, 판매 1. 의약품, 원료의약품 및 의약외품의 개발, 제조 및 판매업 1. 전기발열장치의 제조, 판매, 수출 및 공사업 1. 적외선(IR)관련 전자부품의 제조, 판매 및 수출업 1. 인공지능(AI) 반도체 개발, 제조 및 판매업 1. 차량용 반도체 개발, 제조 및 판매업 1. 위 각호에 관련된 기술도입 및 투자 사업 1. 위 각호에 대한 수출입업 및 동 대행업 1. 각 호에 관련된 부대사업 |

영위하고 있는 사업 |

|

1. 인터넷 서비스 제공, 판매사업 1. 계측장비 제조 및 판매업 1. 바이오센서의 개발, 제조 및 판매업 1. 화장품 및 건강기능식품의 개발, 제조 및 판매업 1. 바이오에너지 및 신·재생에너지 개발, 발전사업, 운영 및 용역업 1. 전기, 전자, 통신기기의 개발, 제조 및 판매업 1. 전기, 전자, 정보통신기술 및 시스템통합 용역업 및 공사업 1. 전자상거래업 1. 블록체인 기반 기술 개발, 제조 및 공급업 1. 반도체 장비 개발, 제조 및 판매업 1. 방열소재의 제조, 판매 및 수출업 1. 방열소재 응용제품의 제조, 판매 및 수출업 |

향후 영위할 사업 |

바. 계열회사의 총수, 주요계열회사의 명칭 및 상장여부

당사의 계열회사에 대한 자세한 사항은 "IX. 계열회사 등에 관한 사항" 을 참조 바랍니다.

사. 신용평가에 관한 사항

| 평가기준일 | 결산일 | 당사 신용평가등급 |

평가회사 | 신용등급체계 | 당사 신용등급의 의미 |

|---|---|---|---|---|---|

| 2023.02.07 | 2022.12 | B | 이크레더블 | D~AAA | 채무이행 능력이 있으나. 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임 |

2. 회사의 연혁

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018.03.22 | 정기주총 | 사외이사 김동균, 김건우, 김경록 | 사내이사 김동기 | 사내이사 박우전 |

| 2018.09.14 | 임시주총 | 사내이사 김영선 | - | 대표이사 김기환 |

| 2018.09.14 | - | 대표이사 김영선 | - | 사내이사 김욱, 기타비상무이사 정철, 김기환, 곽준영 감사 강성준 |

| 2019.03.19 | 정기주총 | - | 사내이사 구희도 | - |

| 2019.03.19 | - | - | 대표이사 구희도 | 사외이사 최진규 사외이사 Jonathan Steve Yun |

| 2020.03.23 | 정기주총 | 사외이사 김승모 | 사내이사 최진규 사외이사 김창휘 |

사내이사 김상용, 공현웅 감사 홍기석 |

| 2021.03.24 | 정기주총 | 사내이사 김종인, 박정환 | 사외이사 김동균, 김경록, 김건우 | 사내이사 김동기 |

| 2021.03.24 | - | 대표이사 김종인, 최진규 | - | 대표이사 김동기 |

| 2021.10.18 | - | - | - | - |

| 2022.03.31 | 정기주총 | 사외이사 지선필 | - | - |

| 2023.03.31 | 정기주총 | 사외이사 안창일 | 사내이사 최진규 사외이사 김승모 |

사외이사 김창희 |

* 2023년 3월 31일 사외이사 안창일 신규선임, 사내이사 최진규, 사외이사 김승모 재선임 예정입니다. 사외이사 김창희는 임기만료입니다.

(지배회사의 연혁)

가. 본점소재지 및 그 변경

| 일자 | 본 점 소 재 지 | 비 고 |

|---|---|---|

| 2022.10.26 | 경기도 성남시 분당구 판교역로 225-12 | - |

당사의 본점소재지는 경기도 성남시 분당구 판교역로 225-12, 2층 3층, 4층 입니다.

나. 경영진의 중요한 변동(대표이사를 포함한 1/3이상 변동)

| 일 자 | 내 용 | 비 고 |

|---|---|---|

| 2018.03.22. | 사임 임원 - 사내이사 김상용, 공현웅, 감사 홍기석 재선임 임원 - 사내이사 김동기 신규선임 임원 - 사외이사 김동균, 김건우, 김경록 감사위원 - 사외이사 김창휘, 김건우, 김경록(2020.3.23 감사위원사임) |

- |

| 2018.09.14. | 사임 임원 - 사내이사 김동기 신규선임 임원 - 사내이사 김영선 |

- |

| 2019.03.19.. | 재선임 임원 - 사내이사 구희도 | - |

| 2020.03.23. | 재선임 임원 - 사내이사 최진규, 사외이사 김창휘 신규선임 임원 - 사외이사 김승모 |

- |

| 2021.03.24. | 재선임 임원 - 사외이사 김동균, 김경록, 김건우(감사위원회 위원 분리 선임) 신규선임 임원 - 사내이사 김종인, 박정환 |

- |

| 2022.03.31. | 신규선임 임원 - 감사위원회 위원이 되는 사외이사 지선필(감사위원 위원 분리선임) 임기만료 - 사내이사 구희도 |

- |

| 2023.03.31. | 신규선임 임원 - 사외이사 안창일 재선임 - 사내이사 최진규, 사외이사 김승모(감사위원회 위원) 임기만료 - 사외이사 김창희 |

- |

* 2023년 03월 31일 사외이사 안창일 신규 선임, 사내이사 최진규, 사외이사 김승모 재선임 예정입니다. 사외이사 김창희는 임기 만료입니다.

다. 최대주주의 변동

- 회사의 최대주주는 2016년 8월 8일 (유)알파크래프트투자목적회사에서 프리미어바이오(주)로 변경되었습니다.

라. 상호의 변경

| 변경 전 상호 | 변경 후 상호 | 비고 |

|---|---|---|

| (주)알파칩스 | (주)알파홀딩스 | 2016년 8월 9일 임시주주총회 |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항 없습니다.

바. 회사가 합병 등을 한 경우 그 내용

(합병의 경우)

당사는 아래와 같이 2019년 9월 24일 소규모 합병을 진행하였고 2019년 11월 27일 등기가 완료 되었습니다.

| 1. 합병방법 | (주)알파홀딩스가 (주)알파플러스칩을 흡수합병 -존속회사: (주)알파홀딩스 -소멸회사: (주)알파플러스칩 |

|||||

| - 합병형태 | 소규모합병 | |||||

| 2. 합병목적 |

1) 시스템반도체 사업 강화 2) S.LSI. 및 Foundry 사업 강화 |

|||||

| 3. 합병의 중요영향 및 효과 | 1. 회사의 경영에 미치는 영향 본 보고서 제출일 현재, 피합병법인인 (주)알파플러스칩의 최대주주는 합병법인인 (주)알파홀딩스로 지분 100%를 보유하고 있습니다. 또한 합병법인과 피합병법인의 합병비율은 1:0으로 흡수합병하며, 본 합병으로 인하여 합병법인이 발행할 신주는 없습니다. 본 합병 완료시 최대주주의 변경은 없으며, 합병법인인 (주)알파홀딩스는 존속회사로 남아있게 됩니다. 본 합병 완료시, 최대주주 변경은 없습니다. 2. 회사의 재무, 영업에 미치는 효과 존속회사와 소멸회사는 시스템반도체 개발 및 제조 공급이라는 사업목적이 같습니다. 본 합병을 통해 인적, 물적 시너지 효과를 기대하고 있습니다. |

|||||

| 4. 합병비율 | (주)알파홀딩스:(주)알파플러스칩 = 1:0 | |||||

| 5. 합병비율 산출근거 | (주)알파홀딩스가 (주)알파플러스칩의 지분 100%를 소유하고 있으며 양 합병 당사는 무증자 방식에 의하여 1:0의 합병비율에 따라 합병하기로 결의합니다. | |||||

| 6. 외부평가에 관한 사항 | 외부평가 여부 | 미해당 | ||||

| - 근거 및 사유 | 자본시장과금융투자업에관한법률시행령 제176조의5 제7항 제2호 나목의 단서에 의하면 다른 회사의 발행주식총수를 소유하고 있는 회사가 그 다른 회사를 합병하면서 신주를 발행하지 않는 경우에는 합병가액의 적정성에 대한 외부평가기관의 평가가 요구되지 않는 바, 당사의 본건 합병은 이에 해당되므로 위 규정에 따라 외부평가기관의 평가를 거치지 아니하였습니다. | |||||

| 외부평가기관의 명칭 | - | |||||

| 외부평가 기간 | - | |||||

| 외부평가 의견 | - | |||||

| 7. 합병신주의 종류와 수(주) | 보통주식 | - | ||||

| 종류주식 | - | |||||

| 8. 합병상대회사 | 회사명 | (주)알파플러스칩 | ||||

| 주요사업 | 반도체 디자인 서비스 | |||||

| 회사와의 관계 | 자회사 | |||||

| 최근 사업연도 재무내용(원) | 자산총계 | 3,118,362,927 | 자본금 | 573,500,000 | ||

| 부채총계 | 517,904,335 | 매출액 | 3,645,250,090 | |||

| 자본총계 | 2,600,458,592 | 당기순이익 | 1,353,119,844 | |||

| - 외부감사 여부 | 기관명 | - | 감사의견 | - | ||

| 9. 신설합병회사 | 회사명 | - | ||||

| 설립시 재무내용(원) | 자산총계 | - | 부채총계 | - | ||

| 자본총계 | - | 자본금 | - | |||

| - | 현재기준 | |||||

| 신설사업부문 최근 사업연도 매출액(원) | - | |||||

| 주요사업 | - | |||||

| 재상장신청 여부 | 해당사항없음 | |||||

| 10. 합병일정 | 합병계약일 | 2019년 09월 24일 | ||||

| 주주확정기준일 | 2019년 10월 09일 | |||||

| 주주명부 폐쇄기간 |

시작일 | - | ||||

| 종료일 | - | |||||

| 합병반대의사통지 접수기간 | 시작일 | 2019년 10월 10일 | ||||

| 종료일 | 2019년 10월 24일 | |||||

| 주주총회예정일자 | - | |||||

| 주식매수청구권 행사기간 | 시작일 | - | ||||

| 종료일 | - | |||||

| 구주권제출기간 | 시작일 | - | ||||

| 종료일 | - | |||||

| 매매거래 정지예정기간 | 시작일 | - | ||||

| 종료일 | - | |||||

| 채권자이의 제출기간 | 시작일 | 2019년 10월 25일 | ||||

| 종료일 | 2019년 11월 25일 | |||||

| 합병기일 | 2019년 11월 26일 | |||||

| 종료보고 총회일 | 2019년 11월 26일 | |||||

| 합병등기예정일자 | 2019년 11월 27일 | |||||

| 신주권교부예정일 | - | |||||

| 신주의 상장예정일 | - | |||||

| 11. 우회상장 해당 여부 | 아니오 | |||||

| 12. 타법인의 우회상장 요건 충족여부 | 아니오 | |||||

| 13. 주식매수청구권에 관한 사항 | 행사요건 | - | ||||

| 매수예정가격 | - | |||||

| 행사절차, 방법, 기간, 장소 | - | |||||

| 지급예정시기, 지급방법 | - | |||||

| 주식매수청구권 제한 관련 내용 | - | |||||

| 계약에 미치는 효력 | - | |||||

| 14. 이사회결의일(결정일) | 2019년 09월 24일 | |||||

| - 사외이사참석여부 | 참석(명) | 4 | ||||

| 불참(명) | - | |||||

| - 감사(사외이사가 아닌 감사위원) 참석여부 | - | |||||

| 15. 풋옵션 등 계약 체결여부 | 아니오 | |||||

| - 계약내용 | - | |||||

| 16. 증권신고서 제출대상 여부 | 아니오 | |||||

| - 제출을 면제받은 경우 그 사유 | 본 합병은 합병신주를 발행하지 않는 무증자합병 방식으로 진행하므로, 본건 합병의 과정에서 증권신고서 제출이 필요한 증권의 모집이나 매출이 이루어지지 않습니다. | |||||

(합병의 경우)

당사는 아래와 같이 2018년 12월 4일 소규모 합병을 진행하였고 2018년 12월 5일 등기가 완료 되었습니다.

| 1. 합병방법 | (주)알파홀딩스가 (주)에이디텍을 흡수합병 -존속회사: (주)알파홀딩스 -소멸회사: (주)에이디텍 |

|||||

| - 합병형태 | 소규모합병 | |||||

| 2. 합병목적 |

1) 시스템반도체 사업 강화 2) 대외 신인도 제고 및 경쟁력 강화 |

|||||

| 3. 합병의 중요영향 및 효과 | 1. 회사의 경영에 미치는 영향 본 보고서 제출일 현재, 피합병법인인 (주)에이디텍의 최대주주는 합병법인인 (주)알파홀딩스로 지분 100%를 보유하고 있습니다. 또한 합병법인과 피합병법인의 합병비율은 1:0으로 흡수합병하며, 본 합병으로 인하여 합병법인이 발행할 신주는 없습니다. 본 합병 완료시 최대주주의 변경은 없으며, 합병법인인 (주)알파홀딩스는 존속회사로 남아있게 됩니다. 본 합병 완료시, 최대주주 변경은 없습니다. 2. 회사의 재무, 영업에 미치는 효과 존속회사와 소멸회사는 시스템반도체 개발 및 제조 공급이라는 사업목적이 같습니다. 본 합병을 통해 원가절감 및 인적, 물적자원의 시너지 효과를 기대하고 있습니다. |

|||||

| 4. 합병비율 | (주)알파홀딩스:(주)에이디텍 = 1:0 | |||||

| 5. 합병비율 산출근거 | (주)알파홀딩스가 (주)에이디텍의 지분 100%를 소유하고 있으며 양 합병 당사는 무증자 방식에 의하여 1:0의 합병비율에 따라 합병하기로 결의합니다. | |||||

| 6. 외부평가에 관한 사항 | 외부평가 여부 | 미해당 | ||||

| - 근거 및 사유 | 자본시장과금융투자업에관한법률시행령 제176조의5 제7항 제2호 나목의 단서에 의하면 다른 회사의 발행주식총수를 소유하고 있는 회사가 그 다른 회사를 합병하면서 신주를 발행하지 않는 경우에는 합병가액의 적정성에 대한 외부평가기관의 평가가 요구되지 않는 바, 당사의 본건 합병은 이에 해당되므로 위 규정에 따라 외부평가기관의 평가를 거치지 아니하였습니다. | |||||

| 외부평가기관의 명칭 | - | |||||

| 외부평가 기간 | - | |||||

| 외부평가 의견 | - | |||||

| 7. 합병신주의 종류와 수(주) | 보통주식 | - | ||||

| 종류주식 | - | |||||

| 8. 합병상대회사 | 회사명 | (주)에이디텍 | ||||

| 주요사업 | 반도체 전자부품의 제조 및 판매 | |||||

| 회사와의 관계 | 자회사 | |||||

| 최근 사업연도 재무내용(원) | 자산총계 | 36,287,722,417 | 자본금 | 2,329,532,000 | ||

| 부채총계 | 1,500,671,891 | 매출액 | 17,571,857,314 | |||

| 자본총계 | 34,787,050,526 | 당기순이익 | 2,900,021,753 | |||

| - 외부감사 여부 | 기관명 | 대경회계법인 | 감사의견 | 적정 | ||

| 9. 신설합병회사 | 회사명 | - | ||||

| 설립시 재무내용(원) | 자산총계 | - | 부채총계 | - | ||

| 자본총계 | - | 자본금 | - | |||

| - | 현재기준 | |||||

| 신설사업부문 최근 사업연도 매출액(원) | - | |||||

| 주요사업 | - | |||||

| 재상장신청 여부 | 해당사항없음 | |||||

| 10. 합병일정 | 합병계약일 | 2018년 10월 04일 | ||||

| 주주확정기준일 | 2018년 10월 17일 | |||||

| 주주명부 폐쇄기간 |

시작일 | 2018년 10월 18일 | ||||

| 종료일 | 2018년 10월 22일 | |||||

| 합병반대의사통지 접수기간 | 시작일 | 2018년 10월 17일 | ||||

| 종료일 | 2018년 11월 01일 | |||||

| 주주총회예정일자 | - | |||||

| 주식매수청구권 행사기간 | 시작일 | - | ||||

| 종료일 | - | |||||

| 구주권제출기간 | 시작일 | - | ||||

| 종료일 | - | |||||

| 매매거래 정지예정기간 | 시작일 | - | ||||

| 종료일 | - | |||||

| 채권자이의 제출기간 | 시작일 | 2018년 11월 03일 | ||||

| 종료일 | 2018년 12월 03일 | |||||

| 합병기일 | 2018년 12월 04일 | |||||

| 종료보고 총회일 | 2018년 12월 04일 | |||||

| 합병등기예정일자 | 2018년 12월 05일 | |||||

| 신주권교부예정일 | - | |||||

| 신주의 상장예정일 | - | |||||

| 11. 우회상장 해당 여부 | 아니오 | |||||

| 12. 타법인의 우회상장 요건 충족여부 | 아니오 | |||||

| 13. 주식매수청구권에 관한 사항 | 행사요건 | - | ||||

| 매수예정가격 | - | |||||

| 행사절차, 방법, 기간, 장소 | - | |||||

| 지급예정시기, 지급방법 | - | |||||

| 주식매수청구권 제한 관련 내용 | - | |||||

| 계약에 미치는 효력 | - | |||||

| 14. 이사회결의일(결정일) | 2018년 10월 02일 | |||||

| - 사외이사참석여부 | 참석(명) | 4 | ||||

| 불참(명) | - | |||||

| - 감사(사외이사가 아닌 감사위원) 참석여부 | - | |||||

| 15. 풋옵션 등 계약 체결여부 | 아니오 | |||||

| - 계약내용 | - | |||||

| 16. 증권신고서 제출대상 여부 | 아니오 | |||||

| - 제출을 면제받은 경우 그 사유 | 본 합병은 합병신주를 발행하지 않는 무증자합병 방식으로 진행하므로, 본건 합병의 과정에서 증권신고서 제출이 필요한 증권의 모집이나 매출이 이루어지지 않습니다. | |||||

사. 회사의 업종 또는 주된 사업의 변화

2018년 3월 22일 정기주주총회 사업목적 추가

1. 블록체인 기반 기술 개발, 제조 및 공급업

2018년 9월 14일 임시주주총회 사업목적 추가

1. 적외선(IR) 기반 시스템반도체의 설계 및 개발업

1. 적외선(IR) 관련 전자부품의 제조, 판매 및 수출업

1. 인터류킨을 이용한 면역항암제의 개발, 제조 및 판매업

2019년 3월 19일 정기주주총회 사업목적 추가

1. 인공지능(AI) 반도체 개발, 제조 및 판매업

1. 차량용 반도체 개발, 제조 및 판매업

1. 디스플레이 장비 개발, 제조 및 판매업

1. 반도체 장비 개발, 제조 및 판매업

2020년 3월 24일 정기주주총회 추가예정 사업목적

1. 핀테크 플랫폼 개발 및 운영

1. 인슈어테크 플랫폼 개발 및 운영

1. 포털 및 기타 인터넷 정보매개 서비스

1. 데이터베이스 및 온라인정보 제공

1. 시스템통합 구축서비스 개발, 제작 및 판매

2021년 3월 24일 정기주주총회 사업목적 추가

1. 핀테크 플랫폼 개발 및 운영

1. 인슈어테크 플랫폼 개발 및 운영

1. 포털 및 기타 인터넷 정보매개 서비스

1. 데이터베이스 및 온라인정보 제공

1. 시스템통합 구축서비스 개발, 제작 및 판매

2023년 2월 17일 임시주주총회 사업목적 추가

1. 로봇 자동화 기계, 설비 개발, 제조 및 판매업

1. 로봇 관련 교육, 콘텐츠 개발, 판매 및 서비스업

1. 로봇, 로봇 부품 개발, 제조 및 판매업

1. 산업용, 보안용, 전문 서비스용 로봇 하드웨어 및 소프트웨어 개발, 제작 및 판매업

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

(지배회사)

| 일자 | 내용 | 비고 |

|---|---|---|

| 2017.10 | ISO9001 인증 | - |

| 2018.09 | (주)에이디텍 당기 중 지분 취득 | - |

| 2018.11 | Viral Gene, Inc.지분 매각 계약 체결 | - |

| 2018.12 | (주)에이디텍 소규모 합병 | - |

| 2018.12 | OncoSec Medical Incorporated.(미국) 당기 중 지분 취득 | - |

| 2018.12 | 가족친화기업 인증 - 여성가족부 | - |

| 2019.05 | 구, (주)플러스칩 인수 | - |

| 2019.10 | (주)알파에너웍스 자회사 설립 | - |

| 2019.11 | (주)알파플러스칩 소규모 합병 | - |

| 2020.03 | SKT와 인공지능 반도체등 기술사업화 업무협약 | - |

| 2021.12 | '혁신기업 국가대표 1000’선정 | - |

| 2022.08 | (주)한송네오텍 최대주주지분 및 경영권 인수 | - |

(종속회사)

당사는 종속회사 중 알파바이오랩스를 당기 중에 청산하였으며, 알파솔루션즈는 경영권 포함하여 지분 100%를 매각하였습니다.

(1) (주)알파바이오랩스

| 일자 | 내용 | 비고 |

|---|---|---|

| 2019.06 | 제2회 사모 신주인수권부사채 발행 (권면총액 100억원) | - |

| 2019.12 | 제1회, 2회차 사모 신주인수권부사채 행사 청구, 자본전환 (권면총액 200억원) |

- |

| 2021.11 | 결손금 보전 목적의 무상감자 시행 (감자비율 75%) | - |

| 2021.12 | 유상증자 140억원 | - |

| 2022.10 | 경영효율성 제고를 위한 청산 | - |

(2) (주)알파솔루션즈

| 일자 | 내용 | 비고 |

|---|---|---|

| 2016.12 | (주)알파솔루션즈 법인설립(자본금 10억원) | - |

| 2019.12 | (주)알파솔루션즈 유상증자(자본금 3억) | - |

| 2020.04 | 차세대 지능형 반도체 기술개발 협약체결 | - |

| 2022.12 | 알파솔루션즈 경영권 매각 | - |

(3) (주)알파에너웍스

| 일자 | 내용 | 비고 |

|---|---|---|

| 2019.10 | (주)알파에너웍스 법인설립 (자본금 10억원) | - |

| 2020.12 | (주)알파에너웍스 유상증자 (30억원) | - |

| 2021.03 | (주)알파에너웍스 기흥공장 준공 (약 1,000평 규모) (컬러 BIPC 및 특수 BIPV 생산라인 구축) |

- |

| 2021.03 | ISO 9001, ISO 14001 | - |

| 2021.08 | 벤처기업 인증 | - |

| 2022.01 | (주)에너지엑스 업무협약 | - |

| 2022.01 | 한국건설기술연구원 패밀리 기업 지정 | - |

| 2022.02 | (주)알루이엔씨 업무협약 | - |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 21기 (2022년말) |

20기 (2021년말) |

19기 (2020년말) |

18기 (2019년말) |

17기 (2018년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 31,714,259 | 22,287,952 | 20,813,590 | 16,362,358 | 13,144,440 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 15,857,129,500 | 11,143,976,000 |

10,406,795,000 |

8,181,179,000 | 6,572,220,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | ||

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 15,857,129,500 |

11,143,976,000 |

10,406,795,000 |

8,181,179,000 | 6,572,220,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 195,000,000 | 5,000,000 | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 31,714,259 | - | 31,714,259 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 31,714,259 | - | 31,714,259 | - | |

| Ⅴ. 자기주식수 | 615,429 | - | 615,429 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 31,098,830 | - | 31,098,830 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

기명식보통주 | 200,000 | - | - | - | 200,000 | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 기명식보통주 | 200,000 | - | - | - | 200,000 | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 기명식보통주 | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 기명식보통주 | 415,429 | - | - | - | 415,429 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 기명식보통주 | 415,429 | - | - | - | 415,429 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 기명식보통주 | 615,429 | - | - | - | 615,429 | - | ||

| - | - | - | - | - | - | - | |||

최근 5사업연도 기간중에 자기주식을 취득 및 처분하지 않았습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사 정관의 최근 개정일은 2023년 2월 17일이며, 임시주주총회 안건 중 '정관 일부 변경의 건' 의안이 포함되었습니다.

※ 제21기 임시주주총회에서 원안대로 승인된 '정관 일부 변경의 건' 의안의 내용은 다음과 같습니다.

|

변경전 내용 |

변경후 내용 |

변경의 목적 |

|---|---|---|

|

제2조【목 적】 이 회사는 다음 사업을 영위함을 목적으로 한다. |

제2조【목 적】 이 회사는 다음 사업을 영위함을 목적으로 한다. |

- 사업목적 추가 |

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 02월 17일 | 21기 임시주주총회 | 1) 제2조【목적】- 일부 추가 | - 사업목적 추가 |

| 2021년 03월 24일 | 19기 정기주주총회 | 1) 제2조【목적】- 일부 추가 2) 제8조의 2【주식등의 전자등록】- 조항 정비 3) 제17조【전환사채의 발행】- 일부 조항 문구 명확화 4) 제32조【이사의 수】- 일부 조항 수정 5) 제44조【감사위원회의 구성】- 일부 조항 정비 및 이동, 신설 6) 제44조의2【감사위원의 분리선임, 해임】- 신설 7) 제46조【감사위원회의 직무 등】- 조문 정비 |

- 사업목적 추가 - 문구 명확화 - 재직 이사수 확대 |

| 2019년 03월 19일 | 17기 정기주주총회 | 1) 제2조【목적】- 일부 추가 2) 제8조【주권의 발행과 종류】- 삭제 3) 제8조의 2【주식등의 전자등록】- 조항 신설 4) 제14조【명의개서대리인】- 일부 수정 5) 제15조【주주 등의 주소, 성명 및 인감 또는 서명 등 신고】- 삭제 6) 제16조【주주명부의 폐쇄 및 기준일】 7) 제17조【전환사채의 발행】- 문구 수정 및 내용 구체화 8) 제18조【신주인수권부사채의 발행】- 문구 수정 및 내용 구체화 9) 제19조【사채발행에 관한 준용규정】- 조항 정비 10) 제46조【감사위원회의 직무 등】- 볍률 명칭 변경에 따른 일부 수정 11) 제52조【외부감사인의 선임】- 볍률 명칭 변경에 따른 일부 수정 |

- 사업목적 추가 - 법률 변경에 따른 조항 삭제 - 문구 명확화 - 볍률 변경에 따른 수정 |

| 2018년 09월 14일 | 17기 임시주주총회 | 1) 제2조【목적】- 일부 추가 2) 제17조【전환사채의 발행】- 일부 수정 3) 제18조【신주인수권부사채의 발행】- 일부 수정 |

- 사업목적 추가 - 발행한도 변경 |

| 2018년 03월 22일 | 16기 정기주주총회 | 1) 제2조【목적】- 일부 추가 2) 제32조【이사의 수】- 일부 수정 3) 제36조【이사의 의무】- 일부 수정 4) 제38조【이사회의 구성과 소집】- 일부 수정 5) 제40조【이사회의 의사록】- 일부 수정 6) 제6장 감사위원회 - 변경 및 신설 7) 제41조의 2【위원회】- 변경 및 신설 8) 제44조【감사위원회의 구성】- 변경 및 신설 9) 제45조【감사위원회 대표의 선임】- 변경 및 신설 10) 제46조【감사위원회의 직무 등】- 변경 및 신설 11) 제47조【감사의 직무와 의무】- 삭제 12) 제48조【감사록】- 일부 조항 신설 13) 제49조【감사의 보수와 퇴직금】- 삭제 14) 제51조【재무제표 등의 작성 등】- 일부 조항 수정 |

- 사업목적 추가 - 이사 수 변경 - 감사위원회 설치 |

| 2018년 03월 22일 | 16기 정기주주총회 | 1) 제2조【목적】- 일부 추가 2) 제32조【이사의 수】- 일부 수정 3) 제36조【이사의 의무】- 일부 수정 4) 제38조【이사회의 구성과 소집】- 일부 수정 5) 제40조【이사회의 의사록】- 일부 수정 6) 제6장 감사위원회 - 변경 및 신설 7) 제41조의 2【위원회】- 변경 및 신설 8) 제44조【감사위원회의 구성】- 변경 및 신설 9) 제45조【감사위원회 대표의 선임】- 변경 및 신설 10) 제46조【감사위원회의 직무 등】- 변경 및 신설 11) 제47조【감사의 직무와 의무】- 삭제 12) 제48조【감사록】- 일부 조항 신설 13) 제49조【감사의 보수와 퇴직금】- 삭제 14) 제51조【재무제표 등의 작성 등】- 일부 조항 수정 |

- 사업목적 추가 - 이사 수 변경 - 감사위원회 설치 |

II. 사업의 내용

1. 사업의 개요

당사 주요사업은 시스템반도체 설계 및 디자인서비스 사업부과 팹리스 사업입니다.

시스템반도체 설계 및 디자인서비스는 팹리스 기업의 설계 영역부터 참여하여 IP 개발 및 Platform Design을 제공하고 개발하는 제품이 오류없이 동작할 수 있도록 고 난이도의 전문적인 기술을 제공하여 제품을 개발할 수 있도록 하고 있습니다.

또한, 개발 완성된 과제를 전문적인 생산을 수행하고 있는 파운드리 기업에게 시제품 및 양산 제품을 위탁 생산을 의뢰하여 제작된 완제품을 팹리스 기업에게 공급하는 역할을 하고 있습니다.

팹리스 사업은 2018년 9월이 (주)에이디텍 지분인수 후 2018년 12월 흡수합병한 '구(주)에이디텍'의 IR Receiver 제품을 개발 공급하고 있습니다.

IR-Receiver pre-amp IC는 적외선 통신에 사용되는 수신부의 IC로서 리모콘으로부터 수신된 미약한 신호를 증폭하여 MCU로 Logic 신호를 전달하는 역할을 합니다. 리모컨수신부에 해당하는 가전제품인 TV 시장의 확대를 필두로 일반 가전제품 영역인 에어컨, 셋탑박스, 선풍기, 장난감 등 consumer 전분야에 걸쳐 적용이 되고 있습니다.

연결대상기업의 내용은 기타 참고사항 확인 부탁드리겠습니다.

2. 주요 제품 및 서비스

주요 제품 등의 현황

| (단위: 백만원) |

|

매출 |

품목 |

제품설명 |

제21기 |

제20기 |

제19기 |

|---|---|---|---|---|---|

|

제품 |

Security IC |

Security Camera IC |

12,855 (14.37%) |

8,749 (12.05%) |

5,933 (9.33%) |

|

Mobile Multimedia IC |

Multimedia IC |

37,971 (42.43%) |

30,801 (42.41%) |

27,230 (43.0%) |

|

| Wearable Search Control IC |

Samrt Watch IC |

10,315 (11.53%) |

6,188 (8.52%) |

- (0.0%) |

|

|

KEY SCAN IC |

LED Driver IC |

4,296 (4.80%) |

3,705 (5.10%) |

2,991 (4.70%) |

|

|

IR Receiver |

적외선 통신 IC |

15,684 (17.53%) |

17,645 (24.29%) |

18,585 (29.22%) |

|

|

Others IC |

Printer Processor IC |

43 0.05% |

307 (0.42%) |

295 (0.46%) |

|

|

용역 |

제품개발용역 |

SoC설계 개발용역 |

4,674 (6,74%) |

4,098 (5.64%) |

5,419 (8.52%) |

| 종속기업 | 태양광패널외 | 태양광패널외 | 2,000 (2.24%) |

1,140 (1.57%) |

3,139 (4.93%) |

|

합 계 |

89,483 (100%) |

72,633 (100%) |

63,592 (100%) |

||

(*1) 상기 제품은 당사의 고객사로부터 개발 의뢰를 받은 시스템반도체 제품군으로 구분하여 표시하였습니다.

(*2) 제품개발 용역은 SoC 설계 개발 용역으로, 주요 상표명에 해당사항이 없습니다.

※부동산 매출액 제외

3. 원재료 및 생산설비

당사는 시제품 제작 및 시스템반도체 칩 양산 제품에 대해 원재료비가 없으며 제품 제작과 관련된 매입은 주로 외주가공비로 구성되어 있습니다.

가. 외주가공비의 제품별 비중

| (단위 : 백만원) |

| 매입유형 | 제21기 | 제20기 | 제19기 | ||

| (비율) | (비율) | (비율) | |||

| 외주가공비 | Design service | 제품(양산) | 54,401 | 42,800 | 29,970 |

| 79.29% | 77.38% | 70.76% | |||

| 용역(개발) | 1,163 | 77 | - | ||

| 1.70% | 0.14% | 0.00% | |||

| Fabless | 제품 | 12,507 | 11,891 | 12,009 | |

| 18.23% | 21.50% | 28.35% | |||

| 상품 | 유통 | 10 | 13 | 87 | |

| 0.01% | 0.02% | 0.21% | |||

| 원재료 | 기타 | 525 | 528 | 290 | |

| 0.77% | 0.95% | 0.68% | |||

| 합계 | 68,606 | 55,309 | 42,356 | ||

| 100% | 100% | 100% | |||

나. 생산능력 및 생산실적

당사는 시스템반도체 개발을 전문으로 하는 기업으로 자체 생산설비를 구비하지 않고 제품 생산은 반도체 생산라인을 보유하고 있는 외부업체에 위탁생산을 진행하고 있습니다. 따라서 당사는 제품 생산을 위한 별도의 생산 및 설비 시설을 갖추고 있지 않습니다.

다. 생산설비에 관한 사항

당사는 시스템반도체 개발 전문기업으로 직접적인 생산 설비시설이 없습니다.

4. 매출 및 수주상황

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 매출유형 | 제21기 | 제20기 | 제19기 | |

|---|---|---|---|---|

| (비율) | (비율) | (비율) | ||

| Design service | 제품(양산) | 61,141 | 45,988 | 33,286 |

| 68.33% | 63.32% | 52.34% | ||

| 용역(개발) | 6,319 | 4,098 | 5,419 | |

| 7.06% | 5.64% | 8.52% | ||

| Fabless | 제품 | 20,023 | 21,407 | 21,748 |

| 22.38% | 29.47% | 34.20% | ||

| 기타 | 2,000 | 1,140 | 3,139 | |

| 2.24% | 1.57% | 4.94% | ||

| 합계 | 89,483 | 72,633 | 63,592 | |

| 100% | 100% | 100% | ||

나. 주요 제품 등 관련 소비자 불만사항 등

해당사항 없습니다.

다. 판매조직

당사는 ASIC설계 전문기업으로 고객의 주문에 따라 비메모리반도체를 설계, 제작, 납품하는 사업형태이고 별도의 직매점이나 영업소가 필요하지 않아 현재는 단일조직(영업부)으로 판매활동을 수행하고 있습니다.

라. 판매경로

|

매출 |

품 목 |

구분 |

판매경로 |

|---|---|---|---|

|

제품 등 |

Mobile Multimedia |

국내/해외 |

직접판매 |

|

Security |

|||

|

Mobile Communication |

|||

|

Display |

|||

| Consumer | |||

| Wearable Search Control IC | |||

| LED Driver IC | |||

| KEY SCAN IC | |||

| IR Receiver | |||

|

Others |

(*1) 상기 제품은 당사의 고객사로부터 개발 의뢰를 받은 시스템반도체 제품군으로 구분하여 표시하였습니다.

5. 위험관리 및 파생거래

가. 시장위험 관리

당사는 '2. 주요제품 등에 관한 사항, 가. 주요 제품 등의 현황' 에서 명기한 바와 같이 어느 제품군의 시장상황이 악화 되더라도 편중되지 않는 영업 구조를 갖추고 있습니다.

(1) 외화위험관리

회사는 외화로 표시된 거래를 수행하고 있으므로 환율변동으로 인한 위험에 노출되어 있습니다. 회사는 투기적 외환거래를 금지하고 있으며, 경영진은 내부적으로 원화환율 변동에 대한 환위험을 수시로 측정하고 관리하고 있습니다.

달러 입출입에 대한 자금내역을 매일 인식하고 있으며 매입채무 지급액 이외의 유휴 외화자금은 지체없이 원화로 환전하여 유동성으로 확보하고 있습니다.

* 보고기간 종료일 현재 회사의 화폐성 외화자산과 외화부채의 주요 내역은 다음과 같습니다.

| (단위:USD,RMB, 원화단위: 천원) |

|

구 분 |

계정과목 |

외화구분 | 당기말 | 전기말 | ||

|---|---|---|---|---|---|---|

|

외화 |

원화환산액 |

외화 |

원화환산액 |

|||

|

외화자산 |

현금및현금성자산 |

USD | 694,393.63 | 880,005 | 484,566.33 | 574,453 |

| RMB | 1,883.92 | 342 | 105,987.41 | 19,741 | ||

| 매출채권 | USD | 2,309,730.90 | 2,927,122 | 5,418,277.61 | 6,423,368 | |

| RMB | - | - | - | - | ||

|

소 계 |

USD | 3,004,124.53 | 3,807,127 | 5,902,843.94 | 6,997,821 | |

| RMB | 1,883.92 | 342 | 105,987.41 | 19,741 | ||

|

외화부채 |

매입채무 |

USD | 403,836.57 | 511,782 | 941,066.29 | 1,115,634 |

| RMB | - | - | - | - | ||

* 다른 모든 변수가 일정하고 미달러화에 대한 원화의 환율 10% 변동 시 환율 변동이 세후손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10%상승 | 10%하락 | 10%상승 | 10%하락 | |

| USD | 257,058 | -257,058 | 458,521 | -458,521 |

| RMB | 27 | -27 | 1,829 | -1829 |

| 합계 | 257,084 | -257,084 | 460,350 | -460,350 |

(2) 이자율위험 관리

이자율위험은 시장금리변동으로 인한 재무상태표항목의 가치변동(공정가치)위험과 투자 및 재무활동으로부터 발생하는 이자수익/비용의 현금흐름이 변동될 위험으로 정의할 수 있습니다.

이러한 회사의 이자율변동위험은 주로 변동금리부차입금에서 비롯되며, 회사의 이자율위험 관리의 목표는 이자율 변동으로 인한 불확실성과 금융비용을 최소화하는데 있습니다. 이를 위해 내부 유보자금을 활용한 외부차입의 최소화, 고금리 차입금 감축, 장·단기 차입구조 개선, 고정 대 변동금리 차입조건의 차입금 적정비율 유지, 정기적인 금리동향 모니터링 실시 및 대응방안 수립 등을 통해 선제적으로 이자율 위험을 관리하고 있습니다.

(3) 기타 가격위험 요소

회사의 시장성 있는 금융상품에 대한 투자는 경영진의 판단에 따라 비경상적으로 이루어지고 있습니다. 회사는 당기말 현재 가격위험에 노출되어 있는 금융상품 가입이 없습니다.

나. 신용위험 관리

신용위험은 계약상대방이 계약상의 의무를 불이행하여 회사에 재무적 손실을 미칠 위험을 의미합니다. 회사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 회사는 신규 거래처와 계약시 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있습니다. 또한, 회사는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 있으며, 회수가 지연되는 금융자산에 대하여는 정기적으로 회수지연 현황 및 회수대책을 보고하고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

신용위험은 금융기관과의 거래에서도 발생할 수 있으며 해당거래는 현금및현금성자산 및 각종 예금 등의 금융상품 거래를 포함합니다. 이러한 위험을 줄이기 위해 회사는 국제 신용등급이 높은 은행들에 대해서만 거래를 하고 있습니다.

회사가 보유한 금융자산 중 매출채권 및 수취채권의 경우 신용위험에 대한 최대 노출정도는 장부금액과 동일합니다.

* 당기말과 전기말 현재 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 3,668,244 | 3,177,208 |

| 매출채권및기타채권 | 11,818,169 | 13,769,002 |

| 당기손익-공정가치측정금융자산(유동) | 2,529,337 | 9,410,655 |

| 기타유동금융자산 | 8,987,378 | 15,147,107 |

| 기타비유동금융자산 | 3,811,220 | 2,526,159 |

| 당기손익-공정가치측정금융자산(비유동) | 15,588,548 | 30,787,048 |

다. 유동성위험 관리

유동성위험은 만기도래시에 금융부채에 관련된 의무를 충족하는데 어려움을 겪게 될위험입니다. 회사는 정기적인 자금수지계획의 수립을 토대로 영업활동, 투자활동 및 재무활동에서의 자금수지를 미리 예측해 금융부채와 금융자산의 만기구조를 대응시키고 있으며, 이를 통해 필요 유동성 규모를 사전에 확보하고 유지하여 향후에 발생할 수 있는 유동성리스크를 사전에 관리하고 있습니다.

회사는 상기에서 언급한 예측을 통해 여

유있는 유동성이 확보될 수 있도록 적절한 만기나 충분한 유동성을 제공해 주는 정기예금, 수시입출금식 예금 등의 금융상품을 통하여 운전자본을 초과하는 자금을 투자하고 있습니다.

* 당기말과 전기말 현재 회사는 유동성위험을 관리할 수 있도록 현금및현금성자산을 보유하고 있습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 3,668,244 | 3,177,208 |

* 보고기간 종료일 현재 주요 금융부채의 연도별 상환 계획은 다음과 같습니다.

- 당기말

| (단위: 천원) |

| 구분 | 장부금액 | 1개월이하 | 1개월~3개월 | 3개월~1년 | 1년~5년 |

|---|---|---|---|---|---|

| 매입채무 및 기타채무 | 16,271,092 | 0 | 16,271,092 | 0 | 0 |

| 전환사채 | 10,688,087 | 0 | 66,859 | 92,641 | 10,528,588 |

| 신주인수권부사채 | 0 | 0 | 0 | 0 | 0 |

| 단기차입금 | 0 | 0 | 0 | 0 | 0 |

| 장기차입금 | 0 | 0 | 0 | 0 | 0 |

| 기타유동금융부채 | 1,408,878 | 117,126 | 234,253 | 1,057,499 | 0 |

| 기타비유동금융부채 | 3,182,514 | 0 | 0 | 0 | 3,182,514 |

| 합 계 | 31,550,571 | 117,126 | 16,572,204 | 1,150,140 | 13,711,102 |

- 전기말

| (단위: 천원) |

| 구분 | 장부금액 | 1개월이하 | 1개월~3개월 | 3개월~1년 | 1년~5년 |

|---|---|---|---|---|---|

| 매입채무 및 기타채무 | 15,578,815 | 0 | 15,578,815 | 0 | 0 |

| 전환사채(*1) | 32,082,992 | 0 | 689,553 | 16,353,838 | 15,039,600 |

| 기타유동금융부채 | 494,760 | 54,948 | 86,930 | 352,882 | 0 |

| 기타비유동금융부채 | 1,384,836 | 0 | 0 | 0 | 1,384,836 |

| 합 계 | 49,541,403 | 54,948 | 16,355,298 | 16,706,720 | 16,424,436 |

6. 주요계약 및 연구개발활동

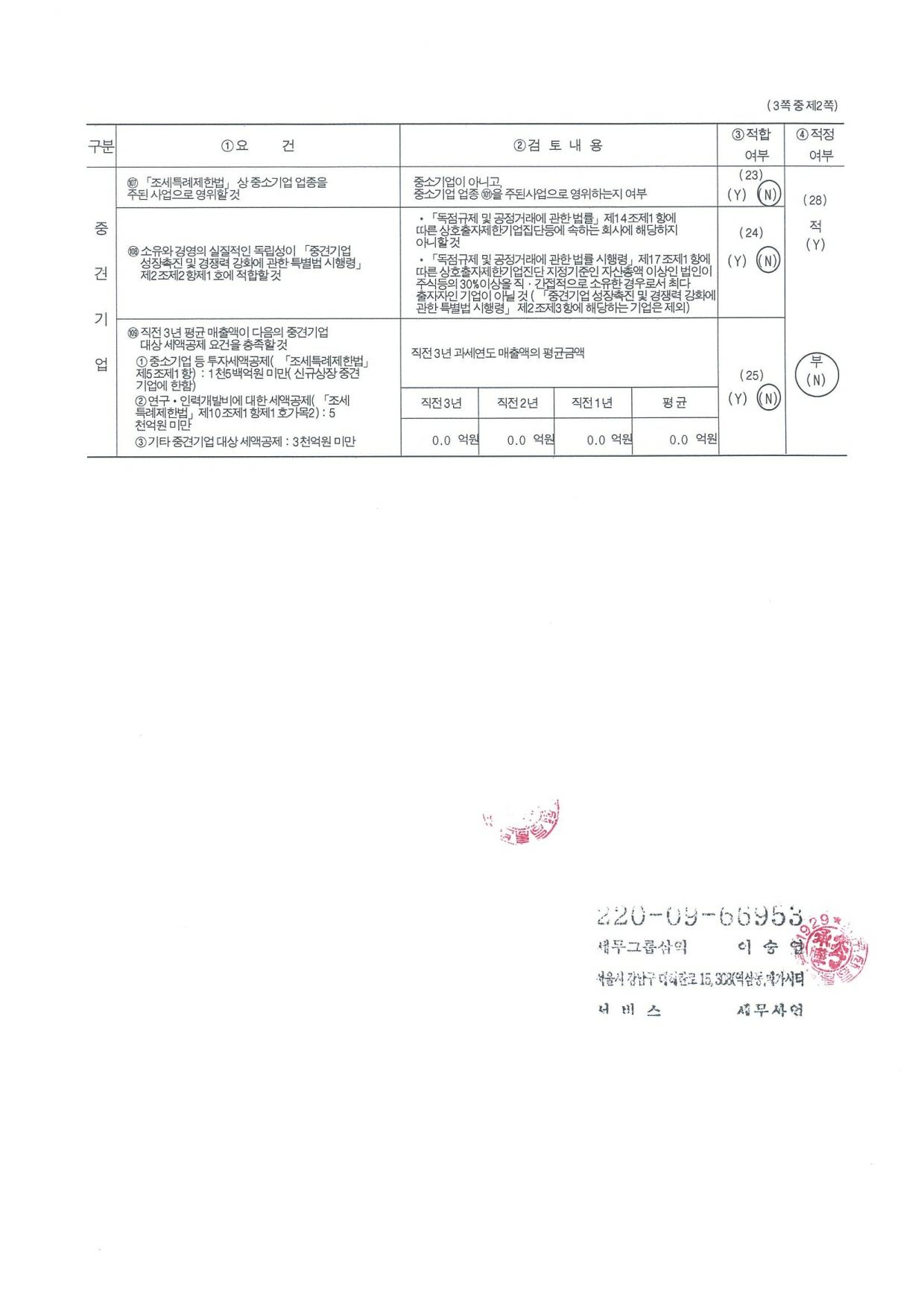

가. 연구개발 담당조직

|

|

연구소 통합조직도 |

나. 연구개발인력 현황

| (단위 : 명) |

|

구분 |

기초 |

증가 |

감소 |

기말 |

|---|---|---|---|---|

|

남 |

20 | 2 | 2 | 20 |

|

여 |

4 | 0 | 1 | 3 |

|

계 |

24 | 2 | 3 | 23 |

다. 연구개발비용

| (단위 : 천원, %) |

|

구 분 |

당기 |

전기 |

전전기 | |

|---|---|---|---|---|

|

자산 |

원재료비 |

- | - | - |

|

인건비 |

- | - | - | |

|

감가상각비 |

- | - | - | |

|

위탁용역비 |

- | - | - | |

|

기타 경비 |

- | - | - | |

| 국고보조금 개발비 | - | - | - | |

|

소 계 |

- | - | - | |

|

비용 |

제조원가 |

- | - | - |

|

판관비 |

3,363,388 | 3,155,492 | 3,477,774 | |

|

합 계 (매출액 대비 비율) |

3,363,388 | 3,155,492 | 3,477,774 | |

| 3.8% | 4.4% | 5.7% | ||

라. 연구개발 실적

|

연구과제 |

ARM Platform Peripheral IP |

|---|---|

|

연구결과 |

● ARM 기반 시스템의 구현에 필수적으로 요구되는 핵심 시스템 및 개별 부가 장치들을 위한 IP들을 사용하여 Platform을 개발함으로써 빠른 Application 개발이 가능하도록 함. |

|

기대효과 |

● ARM기반의 다양한 Application에 빠르게 대응할 수 있는 ARM BasedPlatform을 개발함으로써 ARM기반 SoC 개발의뢰 고객을 대상으로 제공하여 당사의 설계 기술력 향상에 기여할 것으로 기대됨. |

|

연구과제 |

ARM CPU 기반 가상 검증 환경 개발 |

|

연구결과 |

● Virtual CPU Model 개발 |

|

기대효과 |

● ASIC RTL code가 확정되기전에 각종 IP를 Virtual Platform상에 integration하여 초기 설계 단계에서 시스템 성능과 기증을 검증할 수 있어 개발 기간을 단축하고 비용을 절감하는 효과를 기대할 수 있음. |

|

연구과제 |

Multi-Channel 지원 Serial Flash Memory Controller IP개발 |

|

연구결과 |

● NAND대비 저가의 Serial Flash Memory의 성능 향상을 위해 IO Channel수가 4채널 및 8채널로 증가하고 있음 ● Multi-Channel에서 성능을 만족시키고 파워 소비를 적게 하는 IP 개발 |

|

기대효과 |

● NAND대신 Serial Flash Memory를 사용함으로써 Chip size감소와 set 개발 비용 감소 효과가 있음. |

|

연구과제 |

ISP 전용 DMA 개발 |

|

연구결과 |

● 고해상도 이미지 처리를 위한 DMA 개발 |

|

기대효과 |

● General bus를 사용하는 것에 비해 적은 사이즈로 고성능을 달성할 수 있음 |

| 연구과제 | IEEE 801.11에 기반한 통신기기(Wi-Fi)에 의한 IR Receiver의 Interference Noise 제거 기술 |

| 연구결과 | ● 최근 전자기기들에서 Wi-Fi 통신 기능이 내장되는 경우가 증가하고 기기들의 size의 감소로 인해 Wi-Fi RF antenna와 IR Receiver의 이격거리가 줄어들어 Interference noise가 발생하고 있음. ● IR Receiver의 출력에서 RF interference noise를 제거하여 전자기기의 Remote control 오동작을 방지하는 기술 개발. |

| 기대효과 | ● Wi-Fi 기능이 내장된 Set Top Box에서의 고객 불만족 해소 및 매출 증대가 기대됨. ● 최근 베젤 감소에 의한 TV 전면 보드의 면적 감소로 Interference noise문제가 발생하고 있으며, 이에 대한 고객 불만족 해소가 기대됨. |

| 연구과제 | MEMS microphone module의 감도 조정을 위한 OTP memory 기술 |

| 연구결과 | ● 한대의 전자기기에 다수개의 마이크로폰 사용으로 인해 마이크로폰 간의 감도 편차가 중요해짐. ● 마이크로폰의 특성상 module을 제작 후 감도를 평가하게 되며, 따라서 제작된 module에서 감도 조정이 가능하여야 함. ● OTP memory 기능과 programming 기능을 탑재한 ROIC DB 제작 완료, 시제품 제작/평가 진행 중 |

| 기대효과 | ● 감도 편차 ±1dB 이하의 고성능 마이크로폰에 필요로 하는 ROIC 제품을 확보하여 고객 요구에 대응 ● 저가 마이크로폰용 ROIC 외 고성능 마이크로폰 시장으로의 판매 확대를 통해 매출 증가 효과 |

| 연구과제 | Grid Dimming 기술 개발 |

| 연구결과 | ● Key Scan IC 에서 개별 segment dimming 기술 개발 ● 3 wire interface 를 통한 dimming data 전송 |

| 기대효과 | ● 기존 key scan 제품에서 신규 기능 추가로 신규 시장 진입 기대 ● 경쟁 제품 대비 신규 기능 적용으로 경쟁 우위 확보 및 경쟁 제품 신규 진입 장벽 역할 기대 |

마. 향후 연구개발 계획

|

연구과제 |

연구기관 |

기대효과 |

|---|---|---|

|

ARM Platform |

당사 |

당사의 ARM Platform 기반의 설계 기술을 바탕으로 멀티코어 CPU 및 계층적 버스 구조를 실현하여 고성능의 Processor Architecture를 구현하고 이를 다양한 이미지 처리 IP및 High Speed I/O IP와 결합하여 CCTV 및 Security Service에서 요구하는 다양한 기능을 구현 가능하게 할 것으로 기대됩니다. |

|

Micro CPU core개발 |

당사 부설연구소 |

SoC의 유연성을 높이고 SW workaround를 구현할 수 있는 작은 cpu core IP를 개발 다양한 기능을 구현하는 SoC에서 특정 HW에 문제가 발생할 경우 이 cpu core를 이용하여 workaround를 구현할 수 있으면 막대한 revision 비용을 절감할 수 있을 것으로 기대합니다. 이를 위해 cpu core와 이를 system bus에 연결할 수 있는 bus bridge와 내장 memory system등을 같이 개발할 계획입니다. |

| Presence Sensor |

당사 부설연구소 |

Presence sensor는 적외선 센서를 기반으로 근거리의 인체나 물체의 유무를 판단하는 센서로 최근 증가하고 있는 스마트 가전 기기(e.g. 로봇청소기, 공기청정기 ...)의 센서 수요에 대응하여 신규 매출 증대가 전망됩니다. |

| Digital output ROIC 개발 | 당사 부설연구소 |

잡음 환경이 열악한 전자기기 또는 mode control을 통해 소모전류를 최소화하는 응용에 요구되는 digital 출력 ROIC 제품 개발을 통해, 고객 요구에 대응하고 응용 분야 확대를 통해 시장 확대와 매출 증가 기대 |

※ 주력 제품 등의 기술관련 사항

① 소요기술명세 및 자체개발 정도

당사는 High-End Technology 시스템반도체 개발 기술을 꾸준히 준비한 결과, 국내 팹리스업체와 45nm, 28nm 제품을 개발하고 있으며, 45nm, 28nm 제품이 2010년부터 회사 매출에 기여하고 있고 2016년부터 14nm High-End 공정에 대해서도 제품개발을 진행, 2017년부터는 10nm제품개발을 진행하고 있습니다.

나. 지적 재산권 현황

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용제품 |

주무 |

|---|---|---|---|---|---|---|---|

|

1 |

특허권 |

적외선송수신기의대기시간저감회로 (Circuit for reducing latency time of infrared ray transceiver) |

(주)알파홀딩스 | 2006.05.26 | 2007.08.21 | ADT1210/ADT1110 | 특허청 |

|

2 |

특허권 |

출력구동장치 |

(주)알파홀딩스 |

2006.08.28 |

2007.10.26 |

NVR SOC |

특허청 |

|

3 |

특허권 |

메모리 셀프테스트 비교용 회로 및 상기 메모리 셀프테스트 비교용 회로를 구비하는 SOC |

(주)알파홀딩스 | 2006.09.05 | 2009.04.15 | SOC Platform IP | 특허청 |

|

4 |

특허권 |

포토다이오드연결회로 (Photo diode connection circuit) | (주)알파홀딩스 | 2006.10.02 | 2008.06.30 | ADT2500B | 특허청 |

|

5 |

특허권 |

트리밍장치및칩외부에패드가형성된웨이퍼 (Trimming unit and wafer having pads out of a chip) |

(주)알파홀딩스 | 2006.11.08 | 2008.07.11 | ADT2530 | 특허청 |

|

6 |

특허권 |

적외선수신장치 (Infared Receiver) | (주)알파홀딩스 | 2006.12.11 | 2010.06.16 | ADT2500 | 특허청 |

|

7 |

특허권 |

ESD보호회로 (ESD Protection circuit) | (주)알파홀딩스 | 2007.08.07 | 2008.12.23 | ADT7210/ADT7310 | 특허청 |

|

8 |

특허권 |

정전용량센서를이용한감지회로 (Sensor circuit using capacitive sensor) |

(주)알파홀딩스 | 2008.04.22 | 2010.09.13 | ADT5600 | 특허청 |

|

9 |

특허권 |

모드변환방식의이득조절부를구비한적외선수신기 (Infrared receiver with mode selection gain control) |

(주)알파홀딩스 | 2009.04.10 | 2011.06.17 | ADT2689 | 특허청 |

| 10 | 특허권 | LCD Display Controller | (주)알파홀딩스 | 2009.08.18 | 2011.01.05 | LCD TV 외 | 특허청 |

| 11 | 특허권 | Serial Flash Memory Controller | (주)알파홀딩스 | 2009.09.23 | 2011.02.14 | Application Processor | 특허청 |

| 12 | 특허권 | 모드변환방식의이득조절부를구비한적외선수신기 (Infrared receiver with mode selection gain control) |

(주)알파홀딩스 | 2010.04.09 | 2012.05.10 | ADT2689 | 특허청 |

| 13 | 특허권 | 2개의신호선을사용하는데이터전송장치 (Data transmission apparatus using two signal lines) |

(주)알파홀딩스 | 2010.07.16 | 2011.12.30 | ADT6610 | 특허청 |

| 14 | 특허권 | 전원공급장치의소프트스타트회로 (Soft start apparatus for power supplies) |

(주)알파홀딩스 | 2010.10.12 | 2012.01.13 | ADT7350 | 특허청 |

| 15 | 특허권 | 레벨시프트회로 (Level shift circuit) | (주)알파홀딩스 | 2010.10.25 | 2012.06.28 | ADT7351 | 특허청 |

| 16 | 특허권 | 직류/직류변환기의안정화회로 (Out voltage stability circuit of DC/DC converter) |

(주)알파홀딩스 | 2010.10.29 | 2012.08.07 | ADT7350 | 특허청 |

| 17 | 특허권 | 온도보상형발진기 (Temperature compesation type oscillator) |

(주)알파홀딩스 | 2010.11.02 | 2012.08.07 | ADT7350 | 특허청 |

| 18 | 특허권 | 클러스터시스템의클럭신호손실방지회로 (Clock signal loss protection circuit of cluster system) |

(주)알파홀딩스 | 2011.08.26 | 2013.05.31 | ADT6610 | 특허청 |

| 19 | 특허권 | 펄스충전기법을이용한소프트스타트회로 (Soft Start Circuit using pulse charging method) |

(주)알파홀딩스 | 2011.10.11 | 2013.08.22 | Settop box용 PMIC | 특허청 |

| 20 | 특허권 | 전하공유방식을이용한보상장치 (A Compesation device Using Charge Sharing) |

(주)알파홀딩스 | 2012.02.17 | 2014.03.12 | ADT7401.7403 | 특허청 |

| 21 | 특허권 | 엘이디조명장치 (LED Lighting Apparatus) |

(주)알파홀딩스 | 2012.04.23 | 2014.02.13 | ADT6001 | 특허청 |

| 22 | 특허권 |

클러스터시스템의클럭신호손실방지회로 (Clock signal loss protection circuit of cluster system) |

(주)알파홀딩스 | 2012.04.23 | 2014.02.13 | ADT6001 | 특허청 |

| 23 | 특허권 | 펄스폭변조제어장치 (Device for controlling pulse width modulation) |

(주)알파홀딩스 | 2012.10.30 | 2014.04.28 | ADT7403 | 특허청 |

| 24 | 특허권 | 엘이디조명장치 (LED Lighting Apparatus) | (주)알파홀딩스 | 2012.12.19 | 2015.07.28 | ADT6001 | 특허청 |

| 25 | 특허권 | 전류 모드 제어의 펄스폭변조 변환 장치 (Current mode controlled pulse width modulation converter) |

(주)알파홀딩스 | 2013.01.24 | 2014.04.24 | ADT7403 | 특허청 |

| 26 | 특허권 | 엘이디 구동 장치(Device for driving LED) | (주)알파홀딩스 | 2013.02.05 | 2016.04.01 | ADT6001 | 특허청 |

| 27 | 특허권 | 적외선 수신기의 노이즈 제거 회로 (THE NOISE REMOVING CIRCUIT OF INFRARED RAYS WECEIVER) |

(주)알파홀딩스 | 2013.02.14 | 2014.04.28 | ADT2700 | 특허청 |

| 28 | 특허권 | 프리바이어스 사태의 등기식 스텝_다운 컨버터의 스타트 업 회로 (STARTUP CIRCUIT IN A SYNCHRONOUS STEP-DOWN CONVERTER WITH PRE-BIAS VOLTAGE) |

(주)알파홀딩스 | 2013.07.29 | 2014.05.22 | ADT7401 | 특허청 |

| 29 | 특허권 | 노이즈 영향을 감소시킬 수 있는 과전압 검출회로 (OVER VOLTAGE DETECTION CIRCUIT IN CAPABLE OF DIMINISHING THE EFFECT OF NOISE) |

(주)알파홀딩스 | 2013.12.31 | - | ADT6011 | 특허청 |

| 30 | 특허권 | 노이즈 영향을 감소시킬 수 있는 비교기 회로 (COMPARATOR CIRCUIT D\IN CAPABLE OF DIMINISHING THE EFFECT OF NOISE) |

(주)알파홀딩스 | 2014.01.16 | 2016.04.01 | ADT6011 | 특허청 |

| 31 | 특허권 | 직접회로 장치를 구분하기 위한 스플릿 회로 및 스플릿 장치 (Split circuit and split device for splitting integrated circuit device) |

(주)알파홀딩스 | 2014.02.17 | 2015.09.02 | ADT6011 | 특허청 |

| 32 | 특허권 | 발광 다이오드 조명 장치 및 그의 제어 회로 (LED LIGHTING SYSTEM AND CONTROL CIRCUIT THEREOF) |

(주)알파홀딩스 | 2014.03.14 | 2014.10.14 | ADT6200 | 특허청 |

| 33 | 특허권 | 교류-직류 변환장치 (AC-DC converting device) | (주)알파홀딩스 | 2014.03.21 | 2015.12.10 | ADT6031 | 특허청 |

| 34 | 특허권 | AC-DC 변환 회로 (AC-DC converting circuit) | (주)알파홀딩스 | 2014.03.25 | 2016.03.24 | ADT6011 | 특허청 |

| 35 | 특허권 | 교류-직류 변환장치 (AC-DC converting device) | (주)알파홀딩스 | 2014.04.22 | 2015.11.30 | ADT6031 | 특허청 |

| 36 | 특허권 | 발광 다이오드 조명 장치 및 그 구동회로 (LED LIGHTING SYSTEM AND DRIVING CIRCUIT THEREOF) |

(주)알파홀딩스 | 2014.06.13 | 2015.05.13 | ADT6200 | 특허청 |

| 37 | 특허권 | 발광 다이오드 조명 장치 및 그 보호회로 (LED LIGHTING SYSTEM AND PROTECTING CIRCUIT THEREOF) |

(주)알파홀딩스 | 2014.06.13 | - | ADT6200 | 특허청 |

| 38 | 특허권 | 과전류 보호회로를 구비한 전원 레귤레이터 (Voltage Regulator having Current Limit circuit as Power Supply Voltage Variation) |

(주)알파홀딩스 | 2014.06.30 | 2016.09.20 | ADT6051 | 특허청 |

| 39 | 특허권 | 로터리 엔코더의 디코딩 회로 (Decoding circuit for rotary encoder) |

(주)알파홀딩스 | 2014.10.01 | 2015.11.26 | ADT8700/8701/8720 | 특허청 |

| 40 | 특허권 | 키 스캔 기능을 갖는 엘이디 구동장치 (APPARATUS FOR DRIVING LIGHT EMITTING DIODE WITH KEY SCAN FUNCTION) |

(주)알파홀딩스 | 2014.11.14 | 2016.12.16 | ADT8700/8701 | 특허청 |

| 41 | 특허권 | 키 스캔 기능을 갖는 엘이디 구동장치 및 그 제어방법 (APPARATUS FOR DRIVING LIGHT EMITTING DIODE WITH KEY SCAN FUNCTION AND METHOD FOR CONTROLLING THEREOF) |

(주)알파홀딩스 | 2015.07.31 | 2017.03.14 | ADT8700/8701 | 특허청 |

| 42 | 특허권 | 로터리 엔코더의 디코딩 회로 (Decoding circuit for rotary encoder) |

(주)알파홀딩스 | 2015.10.08 | 2018.02.20 | ADT8700/8701/8720 | 특허청 |

| 43 | 특허권 | 엘이디 조명 장치 (LED LIGHTING APPARATUS) | (주)알파홀딩스 | 2016.03.21 | 2017.11.01 | ADT6203 | 특허청 |

| 44 | 특허권 | 엘이디 조명 장치 (LED LIGHTING APPARATUS) | (주)알파홀딩스 | 2016.03.28 | 2018.07.31 | ADT6203 | 특허청 |

| 45 | 특허권 | 디밍 기능이 구비된 엘이디 조명장치 (LED ILLUMINATING APPARATUS WITH DIMMING FUNCTION) |

(주)알파홀딩스 | 2016.08.23 | - | ADT6203 | 특허청 |

| 46 | 특허권 | 마이크로폰 시스템 (MICROPHONE SYSTEM) | (주)알파홀딩스 | 2016.08.26 | 2017.03.14 | ADT3210 | 특허청 |

| 47 | 특허권 | 발광 다이오드 조명장치(LED LIGHTING APPARATUS) | (주)알파홀딩스 | 2016.09.05 | 2018.06.11 | ADT6203 | 특허청 |

| 48 | 특허권 | 마이크로폰 센서를 위한 리드 아웃 회로 (READ OUT CIRCUIT FOR MICROPHONE SENSOR) |

(주)알파홀딩스 | 2016.11.11 | 2017.09.19 | ADT3210 | 특허청 |

| 49 | 특허권 | 마이크로폰 시스템 (MICROPHONE SYSTEM) | (주)알파홀딩스 | 2017.05.29 | - | ADT3210 | 특허청 |

다. 기술이전 수혜 또는 기술이전

해당사항 없습니다.

7. 기타 참고사항

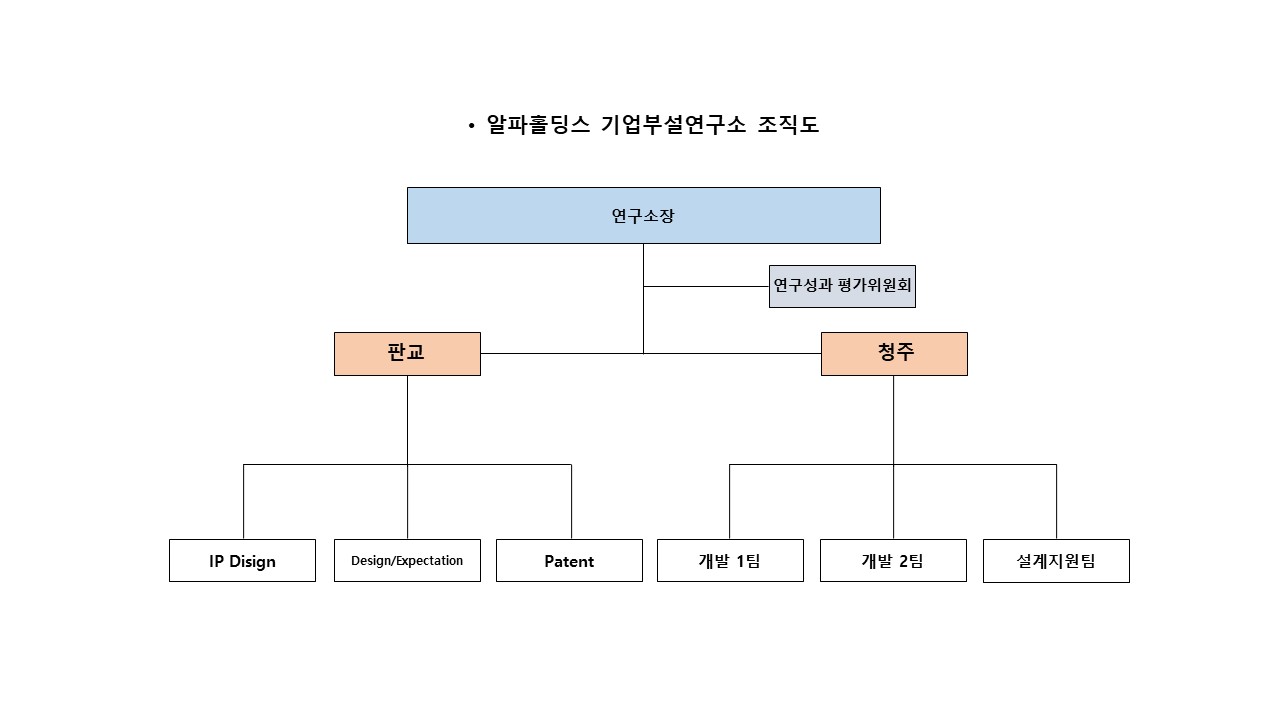

* 알파홀딩스의 연결 주요 법인 현황

|

|

알파홀딩스 주요법인 |

◈ ㈜알파홀딩스 : 시스템반도체 디자인 서비스, 삼성전자 파운드리/SAFE 공식 파트너(판교본사), 삼성 이미지센서 디자인 서비스 전문업체, IR Receiver 글로벌 점유율1위(청주지점)

◈ ㈜알파솔루션즈 : IP 개발업체, 주력 IP(HDMI, LVDS, MIPI)

◈ ㈜알파에너웍스 : 태양광 건물 외장재 개발 사업

◈ ㈜알파바이오랩스 : 바이오 사업 R&D

◈ ㈜알파머티리얼즈 : 방열소재 제조 및 판매, LG, BYD 등 협력회사

1) 알파솔루션즈는 2022년 12월 경영권 포함하여 지분 매각 하였습니다.

2) 알파바이오랩스는 2022 10월 청산하였습니다.

3) 알파머티리얼즈는 2022년 10월 방열소재 사업을 중단하였으며, 알파피앤아이로 사명을 변경하였습니다.

하기는 청산 및 사업중단이 반영된 주요 연결 법인 현황입니다.

|

|

알파홀딩스 연결법인 변경후 |

◈ (주)알파홀딩스

1. 사업의 개요

가. 업계현황 및 전망

(1) 반도체의 분류 및 특성

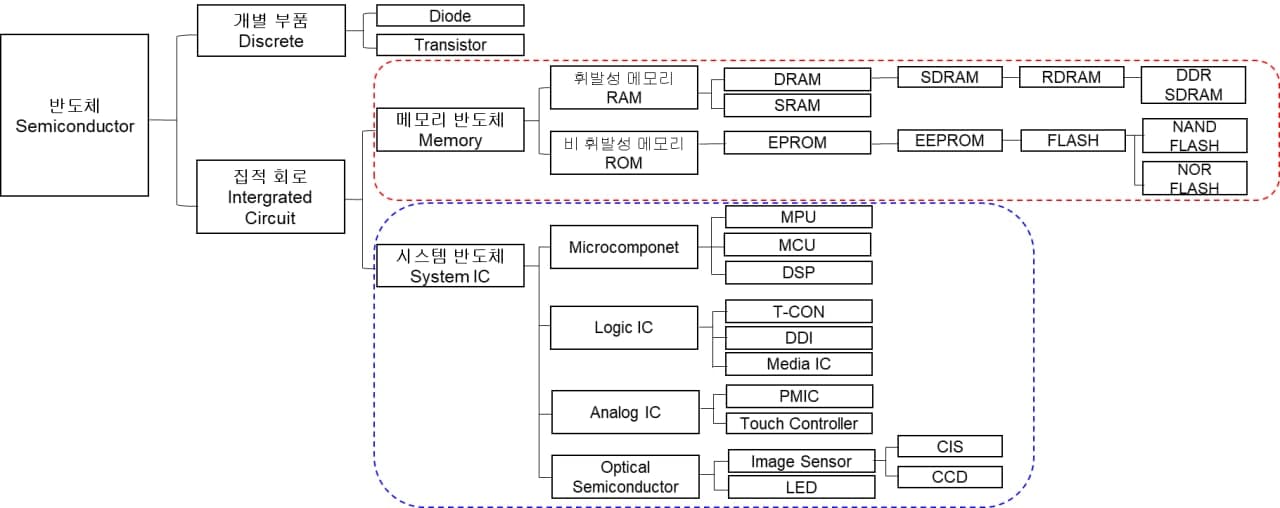

반도체의 종류는 정보를 저장할 수 있는 메모리반도체와 정보저장 없이 연산이나 제어 기능을 하는 비메모리반도체로 구분됩니다. 비메모리 반도체는 시스템반도체라고도 합니다.

|

|

반도체의 분류 |

|

구 분 |

메모리 |

비메모리 |

|---|---|---|

|

제품 성격 |

● 생산기술 지향 |

● 설계기술 지향 |

|

사업 특성 |

● 소품종 대량 생산 |

● 다품종 소량생산 |

|

경쟁 구조 |

● 선행기술개발, 시장선점 |

● 우수한 설계인력 및 IP 확보 관건 |

메모리 반도체와 비메모리 반도체 비교

시스템반도체가 이용되는 분야는 PC를 비롯하여 TV, 냉장고 등 가전제품뿐만 아니라 통신기기, 자동차, 산업용기계, 로봇 등 다양한 분야에 걸쳐 있으며, AI, AR/VR, IoT 등은 개발이 지속되고 있습니다.

자동차는 시스템반도체가 사용이 증가하고 있으며, 특히 비메모리반도체의 핵심인 마이크로 컨트롤러는 자동차 반도체 시장의 대부분을 차지하고 있습니다.

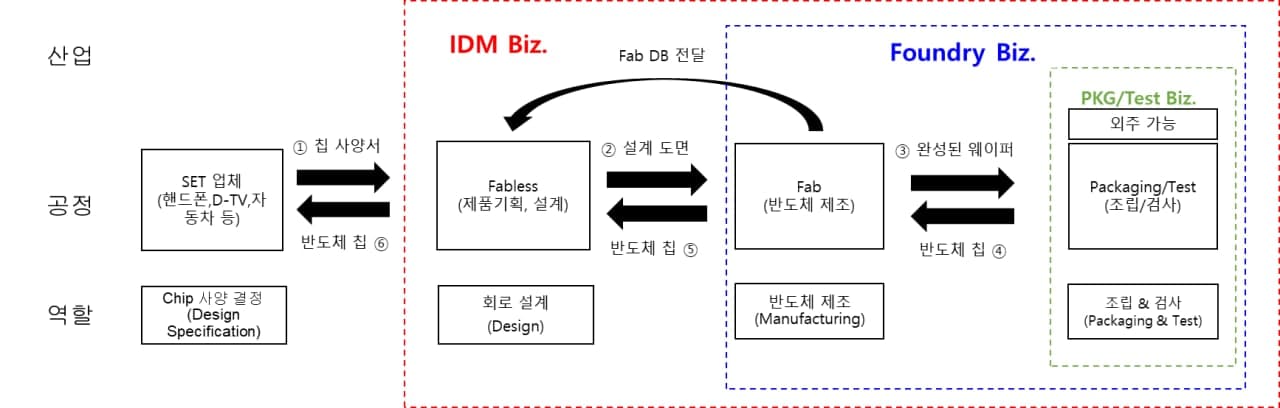

반도체 생산업체는 제조방식에 따라 크게 종합반도체회사(IDM: Integrated Device Manufacturer), 설계전문업체(Fabless), 수탁제조업체(Foundry), IP개발업체(Chipless)와 후 공정(Back-End Process)의 Package 조립 및 테스트 전문업체가 있습니다.

메모리분야는 종합반도체회사(IDM)에서 일괄 진행하고 있지만 시스템반도체는 설계, 제조, IP개발 분야로 분업화가 진행되고 있습니다.

시스템반도체 공정

|

|

시스템반도체 |

|

용어 |

정의 |

|

종합 반도체 업체 |

반도체업체의 종류로 설계, 제작, 시험, 패키지 작업 등 모든 칩 생산 과정을 수행하는 업체. 주요 업체: 인텔, AMD, IBM, TI, 삼성 등. |

|

파운드리 (Foundry) |

다른 업체가 설계한 반도체를 생산해서 공급해주는 사업을 의미. 국내주요업체: 삼성전자,동부하이텍. SK하이닉스 등 / 해외주요업체 : TSMC, UMD, GlobalFoundries |

|

팹 (Fab : Fabrication) |

웨이퍼(wafer)와 마스크(MASK)로 전자회로를 구성해 나가는 전과정. 일반적으로 반도체를 만드는 공장을 Fab이라고 한다. |

|

팹리스 (Fabless) |

생산 시설(Fab) 없이 설계를 전문으로 하는 반도체 업체로 제조설비를 뜻하는 Fabrication과 Less를 합성한 말. 국내주요업체: 실리콘웍스, 아나패스, 텔레칩스 등 / 해외주요업체 : 퀄컴, 브로드컴, 엔비디아 등 |

(2) 시스템반도체 산업의 성장

|

메모리 시대(90년대) → 시스템반도체 시대(21세기) |

||

|---|---|---|

|

시장구조 |

PC 중심 |

모바일제품, IoT, AI |

|

공정기술 |

180nm ~ 90nm |

65nm ~ 7nm |

|

제품수명 |

3년 ~ 5년 |

수개월 ~ 2년 |

|

경쟁구조 |

제조비용, 규모의 경제 |

설계 기술력, IP 확보 |

|

사업구조 |

일괄 생산체제(종합반도체회사) |

수평분업체제(설계, 제조, 조립, 검사) |

시스템반도체는 데이터 연산·제어 등 정보처리 역할을 수행하는 반도체로 8,000여 종의 다양한 제품으로 구성된다. 중앙처리장치(CPU), 애플리케이션프로세서(AP) 등 다품종 맞춤형 산업으로 우수 설계인력·기술이 핵심입니다.

시스템반도체의 핵심 기술인 SoC(System On a Chip) 기술을 이용하면 시스템 크기 최소화, 제조비용 절감, 다양한 복합기능 구현 등의 장점을 가질 수 있습니다.

SoC 기술은 고도의 하드웨어 기술은 물론 소프트웨어 기술이 복합적으로 요구되기 때문에 반도체 공정기술, 전자공학, 기계, 화학, 물리 등의 다양한 과학기술과 산업현장의 경험이 융합된 통합적 산업의 성격을 띠고 있고, 연구개발에 막대한 투자가 수반됩니다.

반도체의 제조공정기술이 미세공정으로 진행됨에 따라, 제품을 구성하는 시스템의 대부분을 하나의 칩으로 구현하는 것이 가능해졌으므로 SoC를 설계하는 것은 곧 시스템의 완성품을 설계하는 것과 동일하게 되었습니다.

SoC개발에는 시스템 전체를 바라볼 수 있는 넓은 기술적인 시야와 고도의 시스템 설계 능력이 요구되며 이러한 SoC의 출현은 반도체산업의 성장 조건을 크게 변화시키고 있습니다.

국내 반도체 산업은 국가 주력 산업으로 분류하여 지속적으로 성장해 왔으며 지금까지의 시스템반도체 산업은 시스템반도체를 설계하는 팹리스 기업과 이를 제조하는 파운드리 기업 중심으로 발전했습니다.

국내에는 약 200개의 설계 전문 팹리스 기업이 활동 중이며, 파운드리 기업은 시스템반도체를 생산하기 위한 제조 라인을 확보하고 팹리스 기업이 설계를진행할 수 있도록 IP 제공 및 설계 솔루션을 제공하는 것으로 성장해 왔습니다.

시스템반도체 공정이 미세화 되고 제조라인 확충에 막대한 투자가 집중되면서 대량 생산에 집중할 수 있는 체제로 변화되고 있습니다.

파운드리 기업은 생산을 제외한 모든 분야를 분리하여 전문 분업화 하고 있으며 생산된 제품에 대해 IP 제공, 설계 솔루션, 조립 및 테스트까지도 전문적으로 수행할 수 있는 당사와 같은 시스템반도체 설계 및 디자인서비스를 제공하는 전문 기업을필요로 하게 되었습니다.

당사와 같은 시스템반도체 설계 및 디자인서비스는 팹리스 기업의 설계 영역부터 참여하여 IP 개발 및 Platform Design을 제공하고 개발하는 제품이 오류없이 동작할 수 있도록 고 난이도의 전문적인 기술을 제공하여 제품을 개발할 수 있도록 하고 있습니다.

또한, 개발 완성된 과제를 전문적인 생산을 수행하고 있는 파운드리 기업에게 시제품 및 양산 제품을 위탁 생산을 의뢰하여 제작된 완제품을 팹리스 기업에게 공급하는 역할을 하고 있습니다.

(3) 시스템반도체 전망

한국수출입은행 해외경제연구소 2020년 12월 발간 자료에 따르면

시스템반도체 시장은 2019년 2,269억 달러에서 2025년 3,389억 달러로 2019~2025년 연평균 7.6% 성장할 것으로 전망하고 있습니다.

시스템반도체에서 차세대 성장동력은 AI반도체 이며, 시장규모는 2018년 70억 달러에서 2030년 1,179억 달러로 2018~2030년 연평균 26.5% 성장을 전망하고 있습니다.

AI반도체는 AI구현에 필요한 대규모 연산을 높은 성능과 낮은 전력소모를 통해 실행하는 반도체 입니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

당사는 현재 시스템반도체 설계 및 디자인서비스 사업과 팹리스 사업 2가지를 영위하고 있습니다.

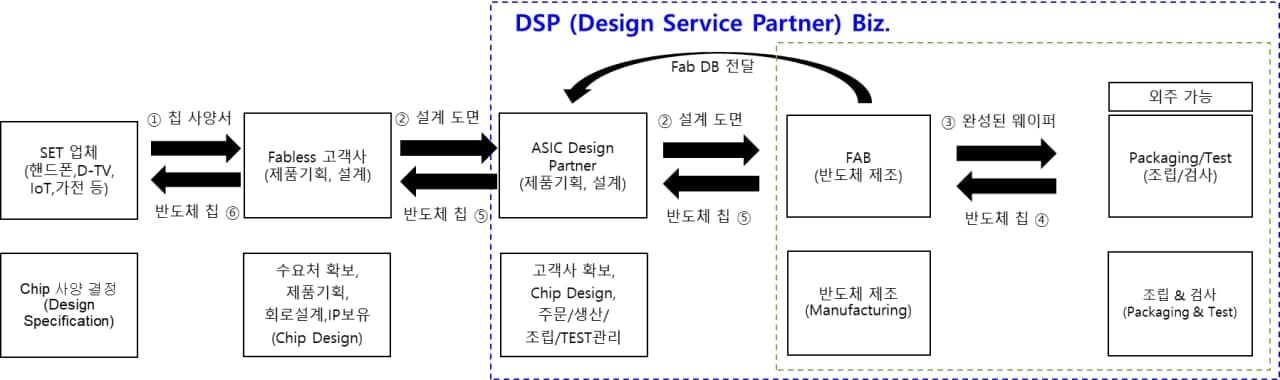

- (가) 시스템반도체 설계 및 디자인서비스 사업

당사는 시스템반도체 개발 전문기업으로써 다양한 분야에서 시스템반도체 제품을 설계하는 팹리스 회사에게 개발에 필요한 모든 솔루션을 제공하고 있습니다.

|

|

디자인서비스 영역 |

칩을 개발하는 팹리스 업체의 경우 칩 개발 이후 판매부진의 우려가 발생시 그동안 개발하는데 사용한 비용영향으로 높아진 고정비를 커버하지 못하는 리스크가 있는반면 팹리스 업체는 칩의 판매가 호전시 영업레버리지가 극대화 될 수 있습니다.

반면, 당사가 영위하는 시스템반도체설계 및 디자인서비스의 경우 팹리스 업체들의 칩을 개발하는 연구개발이 증가하면 이를 처리해 줄 수 있는 시스템반도체 설계 영역에서의 지원은 물론이고 디자인서비스 영역까지 확대될 수 있습니다. 즉 고객사인 팹리스가 증가하거나 연구개발이 많아질수록 영업환경이 개선될 수 있습니다. 따라서 제품의 성공 여부에 따라 매출이 크게 감소할 수 있는 리스크가 제한적인 반면 팹리스와 같이 영업레버리지는 가능성은 낮지만 안정적이고 지속적인 매출 성장을 달성할 수 있다는 장점을 가지고 있습니다.

| 팹리스 | 시스템반도체 설계 및 디자인서비스 | |

| 장점 | 칩 설계 후 매출 발생시 영업레버리지 극대화 | 고객사인 팹리스 업체가 꾸준히 연구개발을 하거나 팹리스 업체가 증가할수록 시스템반도체 설계 및 디자인서비스 영업환경이 개선 |

| 단점 | 칩 판매 부진시 고정비 부담 가중 | 직접 칩을 설계하여 파는것은 아니므로 영업레버리지 가능성 낮음 |

과거에는 팹리스 업체가 시스템반도체 설계 및 디자인서비스 영역을 함께 영위하였으나, 팹리스 업체가 연구개발하는 시스템 반도체 칩이 미세공정설계에 대한 수요가 증가하면서 칩설계 후단 공정을 외주처리하는 시장이 성장하고 있으며, 당사와 같은 시스템반도체 설계 및 디자인서비스 기업의 수요가 증가하고 있습니다.

당사의 시스템반도체 디자인서비스 매출구성은 크게 시스템반도체 설계(SOC), 디자인서비스, 용역매출 3가지로 구성되어 있습니다.

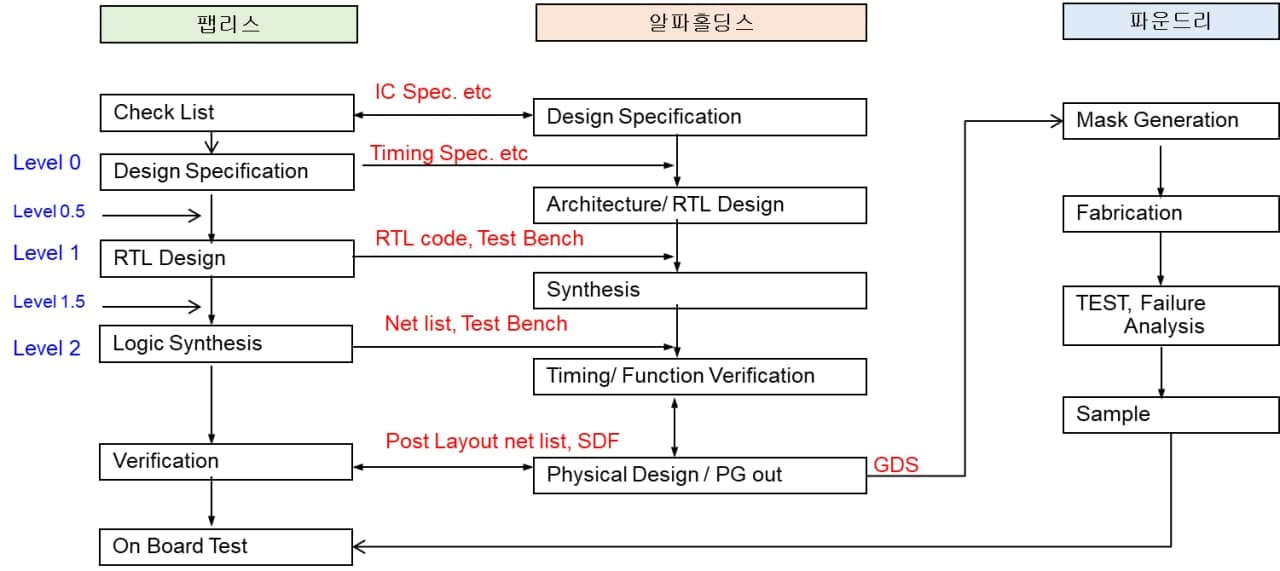

첫째, 시스템반도체 설계(SOC)는 팹리스 기업이 요구하는 반도체 제품의 설계가 복잡해 짐에 따라 팹리스 업체들은 최초 칩의 설계 단계부터 참여를 요청하기도 합니다. 이런경우 팹리스 업체와의 협업을 통해 칩의 설계단계부터 서비스를 제공합니다.

Level의 단계에 따라 코어설계에 협의하는 단계가 Level 0 단계가 될 수록 설계 매출의 금액과 난이도는 높아집니다. 당사는 SOC 설계가 가능한 15년 이상의 경력자가 들의 경험이 시스템반도체설계(SOC) 역량의 핵심 입니다.

|

|

시스템반도체설계(soc) |

둘째, 시스템반도체설계(SOC)가 종료되면 고객사인 팹리스는 당사에 칩을 완성하여납품을 요청하며, 당사는 완성된 칩의 설계도면을 이용하여 삼성전자 파운드리를 이용하여 칩을 양산하여 납품하게 됩니다. 이를 통해 꾸준히 디자인서비스 매출이 발생합니다.

즉, 팹리스기업이 증가하거나 연구개발이 증가할 수록 시스템반도체설계(SOC) 매출을 영위하면서 꾸준히 디자인서비스 매출이 누적되는 것입니다.

당사는 2018년 1월 삼성전자가 반도체설계를 담당하는 팹리스, 반도체 설계테스트 및 보완을 담당하는 디자인하우스 및 반도체 제조를 담당하는 파운드리를 융합하여 새로운 생태계를 구축할 목적으로 만든 SAFE (Samsung Advanced Foundry Eco-system)의 국내 디자인 솔루션 파트너사로 선정 되어 향후 지속적인 성장을 위한 기틀을 다지게 되었습니다.

셋째, 당사는 또한 용역매출이 있습니다. 당사의 인력구성은 시스템반도체 설계(SOC)팀과 디자인서비스팀 두가지로 구성되어 있으며, 고객사들의 요청으로 시스템반도체 설계 부분에서 일부 영역의 외주서비스는 당사 시스템반도체 설계(SOC) 팀에서 담당하고, 디자인서비스 영역에서 일부 영역의 외주서비스를 디자인서비스 팀에서 담당합니다. 시스템반도체 설계부터 디자인서비스 까지 턴키로 솔루션 받는 형태와는 달리 단기적인 용역매출이 꾸준히 발생하고 있습니다. 당사는 이러한 용역매출을 통해 꾸준한 캐쉬카우 사업을 지속하고 있습니다.

앞으로 미세공정 칩 설계 시장의 수요가 증가할수록 시스템반도체설계(SOC) 서비스 가격이 높아질 것이며, 디자인서비스의 경우 미세공정의경우 파운드리 사용시 필요한 비용이 높아지기 때문에 고객사로 부터 수주받는매출의 외형이 증가할 것입니다.

당사의 성장과정은 시기별로 설립시, 성장기, 상장 신청시로 분류하였으며 내용적인 측면으로는 시스템반도체 사업화 단계, 사업 성장 단계, 사업 확장 단계로 볼 수 있습니다.

|

구분 |

시장 여건 |

생산 및 판매활동 개요 |

영업상 주요전략 |

|---|---|---|---|

|

설 |

(2002.11 ~ 2004.06) |

● DVR & Security 제품 개발 기술지원 및 공급 |

● 삼성전자와 Design Partner 계약 체결(2003.3) |

|

성 |

(2004.07 ~ 2008.12) |

● Mobile 주력 제품 개발 기술지원 및 공급 확대 |

● 90nm/65nm 제품에 대해 빠른 TAT와 Chip Size 구현으로 경쟁력 획득 |

|

보 |

(2009.1 ~현재) |

● 14nm CCTV, 자동차용 AP 과제 개발 및 양산 안정화 진행 중 ● 14nm/28nm 기반의 AI NPU 신규 과제 개발 ● High Process를 사용하는 Image sensor과제 개발 ● 20년 하반기7nm /8nm 개발 공정 준비 |

● 국내 10nm/14nm Mobile 제품 개발 기술지원 및 공급 ● 고정거래선 Enhanced process 기술 지원을 통한 후속과제 수주 |

- 주요 제품 설계 및 향후 성장 전략

1) 지능형 홈 멀티미디어/보안 시스템용 14nm 상용 SoC, 선명한 화질과 음성을 보장하고, DTV, 스마트폰, PC 등 가전기기간 통신과 실시간 보안 및 멀티미디어 서비스가 가능한 상용 SoC이며 주요 기술은 지능형 멀티미디어 감시 분석 기술, 멀티미디어 데이터 처리 기술, 아날로그 신호처리 기술, 듀얼 CPU 기반 SoC 아키텍처 기술 등 입니다.

2) Security & ISP 제품 및 Multimedia AP

Smart Phone을 비롯하여 고화질 Image Signal Processor를 필요로 하는 시장은 응용 분야가 크게 확대되고 있으며 Multimedia 기술과 Display 기술의 발전으로 인해 대용량의 영상 및 Image Signal 처리가 핵심 요소로 등장하게 되었으므로 당사는 UHD/Full-HD 동영상을 처리할 수 있는 Security용 Display Control 장치와 Mobile Smart Phone이 Digital Camera 시장을 대체할 수 있도록 지원할 수 있는 고화질 Image Signal Processor를 개발할 예정입니다.

3) Level-0 Business 확대(ARM 기반)

당사는 ARM 전문 Engineer를 보유하여 ARM/Cortex 등의 CPU Core를 사용하는 SoC와 AMBA/AXI Bus Platform 제품의 개발을 진행하고 있으며, SoC기반의 Total Solution Platform을 보유하고 있습니다.

당사가 개발할 ARM based Total Solution Platform은 설계를 전문으로 하는 팹리스업체가 개발 기간을 단축하고 검증된 개발 환경을 사용함으로써 오류없이 제품을 개발할 수 있는 장점을 제공하게 됩니다.

4) 해외 시장 진출 및 Business 영역 확장

당사는 미세 반도체 공정을 이용하여 다양한 응용분야의 제품을 개발한 경험과 설계 및 IP 개발 능력을 보유한 시스템반도체 개발 전문기업으로써 대기업과의 공조와 협력을 통해 해외 시장에 진출하여 Business 영역을 확대할 계획을 가지고 있습니다

- (나) 팹리스사업

당사는 시스템반도체 디자인서비스 사업 이외에 별도로 팹리스 사업을 같이 영위하고 있습니다.

팹리스 사업은 2018년 9월이 (주)에이디텍 지분인수후 2018년 12월 흡수합병한 '구 (주)에이디텍'의 IR Receiver 제품을 개발 공급하고 있습니다.

IR-Receiver pre-amp IC는 적외선 통신에 사용되는 수신부의 IC로서 리모콘으로부터 수신된 미약한 신호를 증폭하여 MCU로 Logic 신호를 전달하는 역할을 합니다. 리모컨수신부에 해당하는 가전제품인 TV 시장의 확대를 필두로 일반 가전제품 영역인 에어컨, 셋탑박스, 선풍기, 장난감 등 consumer 전분야에 걸쳐 적용이 되고 있습니다.

가전 제품(TV, 에어컨, Set-top box 등), 장난감 및 적산전력계 등에 적용되는적외선 송신장치(Remote Control)의 수신장치에 사용되는"Analog방식IC"의 연구개발 및 생산 공급하는 Fabless 반도체 회사이며, 회사는 주로 K사 및 D사를 통하여 제품을 생산하고 있으며, 제품의 판매 유통 경로는 국내의 경우 직접판매를 해외의 경우 설립 초기부터 20여년간 협력중인 중국 독점판매 대리점인P사를 통한 영업위주로 이루어지고 있습니다.

당사는 IC의 제품의 다양한 Line up을 통하여 시장 점유율 유지 및 확장 진행 중이며 현재 IC 메이커 기준 글로벌 40% 이상의 시장을 점유하고 있습니다. 가전 시장성장에 따라 연평균 5% 성장이 예상되며 시장의 성장은 당사의 성장으로 이어지고 향후 매출 지속성장 및 시장유지가 전망됩니다.

또한, Analog IC의 시장특성상 신규 사업자의 진입이 어려우며, 기존 시장 체제도 특정 사업자들이 시장의 90%이상을 점유하고 있는 과점체제로 안정적인 시장관리가 가능합니다.

세부적인 전망으로 국내 주고객사인 R사와 A사의 경우 그 동안 축적된 IR-Receiver에 특화된 원천기술을 바탕으로 국내 대형 가전메이커인 L사, S사에 품질과 기술력을 인정 받아 높은 점유율을 유지하고 있으며 제조사의 신제품개발 및 신규 Application 적용으로 지속적인 물량 증가가 예상됩니다.

또한 회사의 주요 고객인 중국 가전사의 세계시장 점유율 확대에 따라 회사 중국고객사의 판매 증가로 이어져 회사의 IC 판매량도 지속적으로 증가가 예상됩니다. 회사의 중국 고객사인 SET제조사의 경우 대형가전 뿐 만 아니라 소형제품까지 적용 가능한 다양한 형태의 SET제조가 이루어지기에 진입할 수 있는 시장의 범위가 넓습니다.

Remote Control 시장은 비인증 통신제품으로 다양한 시장에 쉽게 적용 가능한 장점으로 인하여 시장의 규모는 매우 크며, 지속적인 시장 확장이 예상됩니다.

- (다) 공시대상 사업부문의 구분

해당사항 없습니다.

(2) 시장점유율

당사는 삼성전자의 디자인서비스 파트너 회사로서 비메모리 ASIC 서비스회사는 각 종합반도체회사(IDM)와 제휴를 하고 있는 바 시장점유율을 추산하기가 어렵습니다.

◈ (주)알파에너웍스

가. 연혁

| 일자 | 내용 | 비고 |

|---|---|---|

| 2009 | BIPV 태양광 모듈 제조공장 준공 | - |

| 2010 | 대한민국창업대전 대통령상 수상 | - |

| 2015 | 국내 최초 칼라 태양전지 제조공장 준공 | - |

| 2016 | 한국신재생에너지대전 대통령상 수상 | - |

| 2017 | 태양광패널용 칼라코티유리 제조공장 준공 | - |

| 2018 | 차세대태양광모듈(건물외장재) 상품 CSW 출시 | - |