|

|

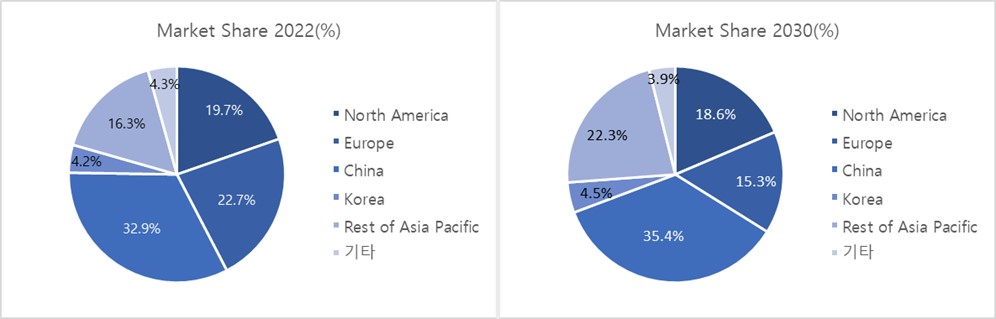

지역별 협동로봇 시장점유율 |

주주총회소집공고

| 2024년 03월 06일 | ||

| 회 사 명 : | (주)두산 | |

| 대 표 이 사 : | 박정원, 김민철, 문홍성 | |

| 본 점 소 재 지 : | 서울특별시 중구 장충단로 275 두산타워 | |

| (전 화)02-3398-1114 | ||

| (홈페이지)http://www.doosancorp.co.kr | ||

| 작 성 책 임 자 : | (직 책) 부사장 | (성 명) 백승암 |

| (전 화) 02-3398-3633 | ||

주주총회 소집공고

| (제87기 정기) |

1. 일시 : 2024년 3월 28일 (목) 오전 9시

2. 장소 : 서울특별시 중구 퇴계로 387 충무아트센터

3. 회의 목적사항

(1) 보고사항

- 감사보고

- 영업보고

- 주요주주 등 이해관계자와의 거래보고

- 내부회계관리제도 운영 실태 보고

(2) 결의사항

제1호 의안 : 제87기 재무제표(이익잉여금처분계산서(안) 포함) 및

연결재무제표 승인의 건

- 주당 배당금

. 보통주식 : 1주당 2,000원 (액면가의 40%)

. 종류주식(1우선주) : 1주당 2,050원 (액면가의 41%)

. 종류주식(2우선주) : 1주당 2,000원 (액면가의 40%)

제2호 의안 : 사내이사 선임의 건 (후보 : 박정원, 김민철)

제3호 의안 : 감사위원회 위원이 되는 사외이사 선임의 건 (후보 : 박선현)

제4호 의안 : 이사 보수한도 승인의 건

4. 실질주주의 의결권행사 안내

금번 당사의 주주총회에는 한국예탁결제원이 주주님들의 의결권을 행사할 수 없습니다. 따라서, 주주님께서는 한국예탁결제원에 의결권 행사에 관한 의사표시를 하실 필요가 없으며, 종전과 같이 주주총회에 참석하여 의결권을 직접 행사하시거나 우편으로 발송되는 서면투표 또는 위임장, 전자투표에 의거 의결권을 간접 행사하실 수 있습니다.

5. 전자투표에 관한 안내

당사는 「상법」 제368조의4에 따른 전자투표 제도를 이번 주주총회에서 활용하기로 결의하였고, 이 제도의 관리 업무를 한국예탁결제원에 위탁하였습니다.

주주님들께서는 아래에서 정한 방법에 따라 주주총회에 직접 참석하지 아니하고 전자투표 방식으로 의결권을 행사하실 수 있습니다.

(1) 전자투표 관리시스템

- 인터넷주소 : https://evote.ksd.or.kr

- 모바일주소 : https://evote.ksd.or.kr/m

(2) 전자투표 행사기간

- 2024년 3월 18일(월) 오전 9시 ~ 2024년 3월 27일(수) 오후 5시

- 상기 기간 중에는 24시간 접속 가능하나, 마지막 날은 오후 5시까지만 가능

(3) 시스템에 인증을 통해 주주본인을 확인 후 의안별 의결권 행사

- 주주확인용 인증서의 종류 : 공동인증서(증권용, 범용, 은행용) 및 간편인증(카카오페이, PASS) (한국예탁결제원이 인정하는 인증서)

(4) 수정동의안 처리

- 주주총회에서 상정된 의안에 관하여 수정동의가 제출되는 경우 전자투표는 기권으로 처리 (한국예탁결제원 전자투표 관리서비스 이용 약관 제11조)

※ 불가피한 상황으로 정상적인 주주총회 개최가 불가능하다고 판단될 경우, 이사회 위임에 의거하여 대표이사가 주주총회 개최 일시 및 장소를 변경할 수 있습니다. 주주총회 일시/장소가 변경될 경우 공시 및 홈페이지 공고를 통해 안내 드릴 예정입니다.

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| (기준일 : | 2023년 01월 01일 ~ 2023년 03월 29일 주주총회 전) |

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 | |||

|---|---|---|---|---|---|---|

| 허경욱 (출석률 : 100%) |

이두희 (출석률 : 100%) |

김형주 (출석률 : 100%) |

윤웅걸 (출석률 : 100%) |

|||

| 찬 반 여 부 | ||||||

| 1 | 2023.02.09 | <결의사항> 1. 제86기 재무제표 및 영업보고서 승인 |

찬성 |

찬성 |

찬성 |

찬성 |

| <보고사항> 1. '22년 경영실적및 '23년 경영계획 보고 |

- | - | - | - | ||

| 2 | 2023.03.02 | <결의사항> 1. 제86기정기주주총회 소집 및 회의목적사항 승인 2. 전자투표제 도입 승인 3. 임원 RSU 부여 4. DR, DMI, DLS의 임직원 보상 관련 RSU 부여 및 계약 5. HyAxiom차입에 대한 모회사 지급보증 제공 |

찬성 찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 찬성 |

| <보고사항> 1. 내부회계관리제도 운영실태 보고 2. 내부회계관리제도 평가보고 및 감사보고 3. '22년준법통제활동 주요실적 보고 |

- | - | - | - | ||

| (기준일 : | 2023년 03월 29일 주주총회 후 ~ 2023년 12월 31일) |

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 | |||

|---|---|---|---|---|---|---|

| 허경욱 (출석률 : 66%) |

이두희 (출석률 : 100%) |

윤웅걸 (출석률 : 100%) |

김혜성 (출석률 : 100%) |

|||

| 찬 반 여 부 | ||||||

| 3 | 2023.03.29 | <결의사항> 1. ㈜세미파이브지분 투자 2. 계열회사와의 거래 승인 3. 사채발행 대표이사 위임 4. 이사회내 위원회 위원 선임 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

| 4 | 2023.07.04 | <결의사항> 1. HyAxiom 외부투자유치 관련 주주간 계약 체결 승인 2. HyAxiom PJT 수행에 대한 모회사 이행보증 제공 3. 제규정 개정 |

찬성 찬성 찬성 |

찬성 찬성 찬성 |

찬성 찬성 찬성 |

찬성 찬성 찬성 |

| 5 | 2023.07.26 | <결의사항> 1. 계열회사와의 거래 승인 |

불참 |

찬성 |

찬성 |

찬성 |

| <보고사항> 1. '23년 상반기 경영실적 보고 |

- | - | - | - | ||

| 6 | 2023.09.21 | <결의사항> 1. 두산로보틱스 직원 대상 RSU 부여 및 계약의 건 |

찬성 |

찬성 |

찬성 |

찬성 |

| 7 | 2023.11.01 | <결의사항> 1. HyAxiom PJT 수행에 대한 모회사 이행보증 제공 2. HyAxiom 차입에 대한 모회사 지급보증 제공 3. ㈜두산인베스트먼트 출자 |

불참 불참 불참 |

찬성 찬성 찬성 |

찬성 찬성 찬성 |

찬성 찬성 찬성 |

| <보고사항> 1. '23년 3분기 경영실적 보고 |

- | - | - | - | ||

| 8 | 2023.12.14 | <결의사항> 1. '24년 안전 및 보건에 관한 계획 승인 2. 두산상표권 사용계약 체결 3. 상표권 사용계약 주요내용 변경 승인 4. 기부금 승인 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

| ※ 제86기 정기주주총회(2023.03.29)에서 김혜성 이사 선임, 김형주 이사 2023.03.29 임기만료 퇴임 |

나. 이사회내 위원회에서의 사외이사 등의 활동내역

| (기준일 : | 2023년 01월 01일 ~ 2023년 12월 31일) |

| 위원회명 | 구성원 | 활 동 내 역 | ||

|---|---|---|---|---|

| 개최일자 | 의안내용 | 가결여부 | ||

| 감사위원회 | 허경욱, 이두희, 윤웅걸, 김형주 |

2023.02.09 | <보고사항> 1. '22년 재무제표 감사 결과 보고 2. '22년 내부감사 실적 및 '23년 감사계획 보고 |

- |

| 허경욱, 이두희, 윤웅걸, 김형주 |

2023.03.02 | <결의사항> 1. 감사의 감사보고서 및 내부감시장치에 대한 감사의 의견서 승인 |

가결 |

|

| <보고사항> 1. 2022년 내부회계관리제도 감사 및 독립성 검토 결과 보고 2. 2022년 내부회계관리제도 운영실태 보고 |

- | |||

| 허경욱, 이두희, 윤웅걸, 김혜성 |

2023.05.03 | <결의사항> 1. 감사인 사후평가 |

가결 |

|

| <보고사항> 1. '23년 1분기 검토결과 보고 |

- | |||

| 이두희, 윤웅걸, 김혜성 | 2023.07.26 | <보고사항> 1. '23년 반기 검토결과 보고_EY한영 2. '23년 내부회계관리제도 설계평가 결과 보고 |

- | |

| 이두희, 윤웅걸, 김혜성 | 2023.11.01 | <보고사항> 1. '23년 3분기 검토결과 보고_EY한영 2. 연결 내부회계관리제도 설계평가 경과보고_EY한영 3. '23년 내부회계관리제도 중간평가 결과 보고 4. '24년 감사인 지정결과 보고 |

- | |

| 사외이사 후보추천위원회 |

이두희, 허경욱, 윤웅걸 | 2023.03.02 | <결의사항> 1. 사외이사후보 추천의 건 |

가결 |

| 내부거래위원회 | 윤웅걸, 이두희, 김혜성 | - | - | - |

| ※ 제86기 정기주주총회(2023.03.29)에서 김혜성 이사 선임, 김형주 이사 2023.03.29 임기만료 퇴임 ※ 상기 「내부거래위원회」의 경우, 상법 등 관련 법령상 이사회의 부의사항에도 해당하는 안건에 대해서는 이사회에 부의하여 승인을 받았으며, 본 위원회에 중복하여 상정하지 않음 |

2. 사외이사 등의 보수현황

| (기준일 : | 2023년 01월 01일 ~ 2023년 12월 31일) | (단위 : 명, 억원) |

| 구 분 | 인원수 | 주총승인금액 | 지급총액 | 1인당 평균 지급액 |

비 고 |

|---|---|---|---|---|---|

| 사외 이사 |

5 | 150 | 2.82 | 0.56 | - |

| ※ 상기 「주총승인금액」은 2023년 3월 29일 개최된 정기주주총회에서 승인받은 제87기(2023년) 이사 보수한도 총액임 ※ 상기 「지급총액」은 제87기(2023년) 중 사외이사에게 지급된 보수를 기준으로 작성함 (임기만료 등 해당 기간 중 변동인원에 대한 보수액 포함) ※ 상기 「1인당 평균 지급액」은 지급총액을 구성 인원수로 나눈 금액임 |

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

| (기준일 : | 2023년 01월 01일 ~ 2023년 12월 31일) | (단위 : 억원, %) |

| 거래종류 | 거래상대방 (회사와의 관계) |

거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| 브랜드 사용료 | 두산에너빌리티㈜ (계열회사) | 2024.01.01 ~ 2026.12.31 | 583 | 5.4% |

| 브랜드 사용료 | Doosan Bobcat North America Inc. (계열회사) |

2024.01.01 ~ 2026.12.31 | 173 | 1.6% |

| IT시스템 개발 및 운영 서비스 |

Doosan Bobcat North America Inc. (계열회사) |

2023.07.01 ~ 2024.06.30 | 195 | 1.8% |

| 지급/이행보증 | HyAxiom, Inc. (계열회사) | 2023.03.13 ~ 2024.03.13 | 400 | 3.7% |

| 지급/이행보증 | HyAxiom, Inc. (계열회사) | 2023.09.07 ~ 2024.09.07 | 645 | 6.0% |

| 지급/이행보증 | HyAxiom, Inc. (계열회사) | 2023.11.14 ~ 2024.11.14 | 800 | 7.4% |

| 지급/이행보증 | HyAxiom, Inc. (계열회사) | 2023.11.29 ~ 2024.11.29 | 500 | 4.6% |

| 지급/이행보증 | HyAxiom, Inc. (계열회사) | 2023.12.21 ~ 2025.12.22 | 300 | 2.8% |

| 지급/이행보증 | HyAxiom, Inc. (계열회사) | 2024.11 ~ 2043.11 | 406 | 3.8% |

| (주1) 상기 비율은 2022년도말 별도 매출액 (10,772억원) 기준 비율입니다. (주2) 거래금액은 해당 거래 기간에 따른 예상 거래금액이며, 실제 거래금액은 변동될 수 있습니다. (주3) 승인 받은 외환 거래는 '23.12월 말일 기준 환율로 변환하여 작성하였습니다. (USD : 1289.40원) (주4) 해당 거래는 상법에 따라 단일 거래규모가 '22년말 기준 ㈜두산 매출 10,772억원의 1% 이상으로서 '23년중 이사회의 승인을 받은 거래 기준으로 기재하였습니다. |

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

| (기준일 : | 2023년 01월 01일 ~ 2023년 12월 31일) | (단위 : 억원, %) |

| 거래상대방 (회사와의 관계) |

거래종류 | 거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| 두산에너빌리티㈜ (계열회사) |

브랜드 사용료, IT시스템 개발 및 운영 서비스 등 |

2023.01.01 ~ 2023.12.31 | 736 | 6.8% |

| 두산퓨얼셀㈜ (계열회사) |

연료전지용 전극 거래,브랜드 사용료, IT시스템 개발 및 운영서비스 등 |

2023.01.01 ~ 2023.12.31 | 711 | 6.6% |

| HyAxiom, Inc. (계열회사) |

지급/이행보증 등 | 2023.01.01 ~ 2023.12.31 | 2,828 | 26.3% |

| Doosan Shanghai Chemical Materials Co. Ltd (계열회사) |

동박적층판 거래 등 | 2023.01.01 ~ 2023.12.31 | 738 | 6.9% |

| (주1) 상기 비율은 2022년도말 별도 매출액(10,772억원) 기준 비율입니다. (주2) 승인 받은 외환 거래는 '23.12월 말일 기준 환율로 변환하여 작성하였습니다. (USD : 1289.40원) (주3) 해당 거래는 상법에 따라 연간 거래규모가 '22년말 기준 ㈜두산 매출 10,772억원의 5% 이상으로서 이사회의 승인을 받은 계열사와의 '23년 거래액을 합산하여 기재하였습니다. (주4) 상기 거래에는 1. 단일 거래규모가 일정규모이상인 거래가 포함되어 있습니다. |

III. 경영참고사항

1. 사업의 개요

가. 업계의 현황

【㈜두산 전자BG】

(1) 산업의 특성

인쇄회로용 동박적층판(Printed Circuit Board 원판) 산업은 모든 전자제품에 필수적으로 사용되는 전자부품을 생산하는 사업으로써 동박(Copper Foil), 유리섬유(Glass Fabric), 에폭시 수지 및 폴리이미드(Polyimide) 등을 원료로 하여 동박적층판을 생산하는 산업입니다. 대규모 설비투자가 필요한 장치산업이며, 고분자 화학과 전자소재 부문을 결합하여 제품을 생산하는 첨단 전자 산업입니다.

(2) 산업의 성장성

동박적층판산업은 휴대폰 및 테블릿PC 시장, 컴퓨터 등 디지털 가전 시장, 첨단 네트워크 시장 등의 성장이 지속됨에 따라 향후에도 꾸준한 성장이 예상됩니다.

(3) 경기변동의 특성

동박적층판 산업은 전자산업의 경기변동에 민감합니다. 전자산업의 경우 일정한 주기로 호황과 불황의 경기변동이 반복되지만 스마트폰, LCD, 통신장비 등 첨단 디지털제품의 고성능화, 복합화 및 친환경화에 따라 고기능 동박적층판 시장은 꾸준한 성장세를 지속할 것으로 예상됩니다.

(4) 경쟁요소

동박적층판 산업은 품질 및 납기가 경쟁력에 중요한 요소이며, 국내 및 해외시장에서㈜두산 전자사업 부문과 중국, 대만, 일본계 업체 등 상위 10여개 업체가 공급을 주도하며 경쟁하고 있습니다.

(5) 자원 조달의 특성

대표 원재료로는 Copper Foil, Glass Fabric, Epoxy Resin이 있으며, Copper Foil은 LME가격, Glass Fabric은 Yarn가격의 영향을 받습니다.

(6) 신규사업에 관한 사항

당사는 지속가능한 성장을 위해 다양한 Hi-end CCL 라인업을 갖춘 글로벌 공급자로서 경쟁력을 향상시켜 나가고 있으며, 5G/친환경자동차/친환경에너지 등 미래지향적 포트폴리오를 구축하여 지속가능한 성장을 추구하고 있습니다.

【㈜두산 디지털이노베이션BU】

(1) 산업의 특성

IT 서비스 산업은 기업 또는 정부 및 공공기관 등의 수요자 요구에 가장 적합한 정보시스템을 구축하고 운용하는 데에 필요한 일련의 서비스를 제공하는 산업입니다. 1980년대 중반부터 본격적으로 시작된 국내 IT 서비스 산업은 급속한 시장 성장과 더불어 기술적 발전을 이루어 오면서 국가 및 기업 경쟁력을 강화시키는 기반 산업으로 자리 매김하고 있습니다. IT 서비스는 사용자가 필요로 하는 정보시스템에 관한 컨설팅, 시스템 통함(SI), 운영 및 유지보수(SM), IT 교육 등 모든 과정상의 IT 서비스를 제공하는 Total IT 서비스로 진화하고 있습니다.

(2) 산업의 성장성

23년 글로벌 IT시장은 첨단 기술을 활용한 Front/back-end 디지털화 가속화 및 실시간 데이터 분석 엔진이 도입되며 고객 니즈의 다양성 및 변화가 가속화될 예정입니다. 또한 가치사술 전반에 걸친 비용절감 및 생산성 향상에 대한 운영 최적화가 보편화가 예상됩니다.

(3) 경기변동의 특성

국내 IT 서비스 시장은 그룹 관계사를 주요 대상으로 하는 아웃소싱시장(Captive Market)과 그 외의 SI시장(Non-Captive Market)으로 시장 참여자들이 뚜렷이 구분되는 구조를 지니고 있습니다. 그룹 관계사 대상의 아웃소싱 사업은 중장기 계약 사업이 대부분이므로 계절적인 요인에 따른 사업 실적에의 영향은 적습니다. 그러나 신규 프로젝트를 위주로 하는 SI 사업의 경우 다른 산업과 마찬가지로 국내/외 경기변동에 민감하게 영향을 받습니다. 또한 일반적인 경우 사용자들은 설비관련 투자를 집행한 후 전산 및 시스템 관련 투자를 집행하기 때문에 IT 서비스산업은 경기 상승 국면에서 후행적인 성격을 가지게 됩니다. 현재 국내 IT 서비스 시장은 정부 주도의 정책 추진 및 정책 변화에도 크게 영향을 받고 있습니다.

(4) 경쟁요소

IT 산업의 주요 경쟁요소는 가격과 서비스 품질 입니다. 가격의 경우 Bidding을 통한 입찰 수주 방식으로 이루어지며, 서비스 품질은 ISO9001, CMMI 등 국제적으로 공인된 표준 Level에 따른 SLA(Service Level Agreement)를 통하여 고객과의 계약이 이루어 지고 있습니다.

(5) 자원 조달의 특성

IT 산업의 특성상 가장 큰 비중을 차지하는 주요 자원은 인력(인건비)이며, 우수 연구개발인력은 최소 3~5년 간의 업무 경력을 필요로 하는 반면 충분한 조건을 구비한 전문 인력의 공급은 수요에 비해 적어, IT 업체들의 경우 자사의 연구개발 인력에게 충분한 업무 경력을 쌓게 하여 고급 전문 인력으로 성장/발전시키고 있습니다.

(6) 관계 법령 또는 정부의 규제 및 지원 등

사업 영역상 관련되는 법으로는 '소프트웨어 산업진흥법', '저작권법', '특허법' 등이 있습니다.

(7) 신규사업에 관한 사항

지속 가능한 비즈니스를 위해 대외사업 확대를 위한 노력을 진행하고 있습니다. 신규사업으로는 클라우드 기반 IT서비스, 사이버 보안 사업을 진행하고 있습니다.

【두산에너빌리티㈜】

(1) 산업의 특성

원자력설비 산업은 전 세계 전력 생산량의 약 11%을 담당하고 있는 주요 발전원인 원자력발전에 필요한 설비를 공급하는 산업으로, 전후방산업에 연관효과가 크고 장기간 기술개발 및 대규모 시설투자가 필요하여 대부분 국가에서 국가기간산업 및 수출전략산업으로 정책적으로 육성하는 산업입니다.

주단 산업은 조선용 기자재, 발전/제철/화공/시멘트 플랜트/해양 플랜트 등의 핵심소재, 가전/자동차 프레임 생산용 기초소재 등을 공급하는 산업으로 기본적으로 막대한 설비투자가 요구되는 일종의 장치 산업입니다. 따라서 초기 설비투자 및 기술부문투자에 비해 투자비 회수기간이 길고 제조기술력이 중요한 경쟁력이며, 대량생산에 따른 Cost 절감효과가 큰 것이 특징입니다.

발전설비 산업은 전후방산업에 연관효과가 큰 기술 집약적 산업으로 장기간의 기술개발과 대규모 시설투자가 필요하여 선진국 중심으로 이루어지던 주문생산 산업입니다. 현재는 대부분 국가에서 국가기간산업 및 수출전략산업으로 채택하여, 정책적으로 육성하는 중요한 산업입니다. 발전서비스 산업은 개별 발전소를 대상으로 한 현지화 중심의 산업으로, 발전소 운영 전 기간에 걸쳐 수요가 발생하여 안정적인 수익 창출이 가능한 산업입니다.

국내 신재생에너지 발전 사업은 탈탄소화 등 친환경에너지 중요성의 증가로 지속적으로 성장해 왔으며, 제 10차 전력수급계획에서도 원자력 확대와 더불어 신재생에너지의 지속적인 확대는 유지되고 있습니다. 기존 대규모 집중형 전원과 달리 소규모 신재생에너지 분산형 전원은 송배전망 투자 필요성이 작고, 전력 수요에 따라 배치가용이하여 국가 전력 계통 부담을 줄일 수 있는 장점이 있어, '36년까지 태양광, 풍력 위주의 균형 있는 포트폴리오 구축이 전망됩니다.

복합화력은 탈탄소 시대를 맞아 석탄화력을 대체할 기저 발전원으로 인식되고 있습니다. 이 산업은 LNG를 사용하여 가스터빈을 돌려 발전하고, 가스터빈에서 나오는 배기가스의 열을 다시 회수하여 증기터빈을 돌려 발전하는 형식을 취하고 있습니다. 폐열을 재사용하는 구조이기 때문에 열효율이 높고, 석탄을 사용하는 것보다 탄소배출량이 적다는 장점을 가지고 있습니다. 또한, 공사기간이 짧아 국가별 전원공급계획에 빠르게 대처할 수 있다는 장점도 있습니다. 저희는 EPC사로서 해당 산업에 참여하여 설계, 조달, 시공에 전반적으로 참여하고 있습니다.

풍력 산업은 풍황 자원을 활용한 신재생에너지 사업으로 Global 국가들의 탈탄소 선언 및 신재생 확대정책에 힘입어 꾸준한 성장을 지속해 왔으며, '22년 말 기준 전세계적으로 총 906GW 설치되고 있습니다. 풍력터빈 발전기는 초기 대비 지속적으로 대형화되고 있는 추세이며, 특히 해상풍력 사업은 육상대비 설치 부지의 제한이 적고 풍속이 높으며, 비교적 균일한 풍황으로 이용률이 높기 때문에 발전기 모델의 대형화가 두드러지고 있습니다. 또한 해상 풍력은 부지 제한을 극복하기 위해 근해에서 원해에 프로젝트가 개발 중에 있으며 그에 따른 프로젝트 대형화 추세에 있습니다.

지구의 물 대부분(97%)은 바닷물이고 사람이 마실 수 있는 물은 1%도 되지 않습니다. 세계의 많은 국가들이 물부족 현상을 극복하기 위해 해수담수화 사업에 집중는 이유도 여기에 있습니다. 해수담수화 산업은 지역별 해수의 특성을 정확하게 파악하고, 다양한 처리 기술을 통해 음용수로 전환하고 잔여 농축수 처리 설비까지 제공하는 산업으로서 매우 고도화된 기술이 적용되는 분야입니다. 동 산업 분야는 플랜트 건설을 위한 엔지니어링, 제작, 시공 및 유지/보수 기술 이외에도 Financing, 계약관리 등 사업과 관련된 일련의 역량을 필요로 하는 등 고도의 기술/지식 집약적 산업입니다.

건설 산업은 인간이 편리하게 생활할 수 있는 환경을 조성하기 위해 토지, 자본, 노동등의 생산요소를 활용하여 플랜트, 도로, 철도, 항만 등의 인프라 시설을 생산하는 국가경제의 기간산업입니다. 건설 산업은 생산에 소요되는 기간이 길고 국가정책, 경제상황 등 외부적 요인에 민감하게 반응하기 때문에 계획관리가 매우 중요합니다. 또한타 산업에 비해 부가가치 창출, 고용유발, 외화획득 및 경기부양 효과가 크며 각종 산업의 생산기반시설 구축 및 사회간접자본시설의 확충을 담당함으로써 타 산업의 생산활동을 지원하고 있습니다. 이러한 활동들을 통해 건설 산업은 경제성장의 기반을 마련하는 동시에 경기침체 시 경기활성화를 이끄는 견인차 역할을 담당하고 있습니다.

(2) 산업의 성장성

원자력발전은 전 세계 발전량의 약 10% 가량을 담당하는 안정적인 기저부하 전원입니다. 전세계적으로 후쿠시마 사고 이후 원전건설이 위축되었으나 최근 탄소중립의 주요한 발전에너지원으로 인식되면서 국내뿐 아니라 일본, 미국 등 원전 선도국들이 원전산업을 재개하고 있습니다. 중국,인도,영국 등 아시아 개발도상국 및 유럽을 중심으로 신규원전 건설이 본격화되어 2040년까지 267GW규모의 신규원전이 건설 예정이며, 폐로되는 원전을 고려하더라도 총 518GW(2017년 413GW에서 105GW 증가)까지 용량이 증가할 것으로 전망됩니다. 국내에서도 정부가 원전건설 재개 및 수출지원을 발표하면서 신한울#3,4 건설 재개와 더불어 가동원전 계속운전 예상되고 있습니다.

주단 산업은 발전, 제철, 화공, 시멘트, 선박엔진부품, 선박부품, 해양플랜트 산업 설비에 소요되는 주단조품과 자동차 및 수송기계, 가전, 전기, 건축자재 등을 생산하기 위한 기초소재인 금형공구강재를 생산ㆍ공급하고 있습니다. 이러한 관련사업의 핵심소재를 생산함에 따라 국내 연관 산업과 동반하여 성장세를 유지하며 해외 시장에서도 꾸준히 수출량을 확보해오고 있습니다. 세계 경기침체의 여파로 주단조품 관련 수요의 불확실성이 지속되고 있으나 조선, 해양, 자동차 등 관련 시장의 장기적 성장세가 전망되어 주단사업의 전방산업 수요 또한 안정적인 성장이 이어질 것으로 전망하고 있습니다.

가스복합의 경우, EU-Taxonomy에 추가 발전원으로 포함되며 에너지안보 대응을 위한 핵심 발전원으로 지속 성장할 것으로 전망되고 있으며, '30년 이후부터는 기존 석탄, LNG 가스 복합화력의 수소혼소 전환이 예상되고 있습니다. 현재 주요 가스발전 시장으로는 아시아의 베트남 Gas to Power 정책을 중심으로 태국, 인도네시아, 필리핀 등 '27년까지 50GW 발전량 확대가 예상되며, 중동 사우디 중심으로 쿠웨이트, 카타르 등 '27년까지 32GW 추가 설비 확대가 전망됩니다. 종합적으로, Global 기후변화 움직임에 따라 석탄화력 시장 성장세는 둔화될 것으로 예상되나, 가스복합 및원자력, 신재생에너지가 주요 발전원으로서 지속적인 수요 증가가 전망됩니다. 또한 발전소의 노후화 및 신기술 적용 등으로 고객의 발전소 운영 난이도가 높아지고 있어발전소 성능개선, 운전/정비 등 발전 서비스 사업 수요는 지속 발생할 것으로예상됩니다. 뿐만 아니라 세계 환경 기준 강화 추세에 따라 환경설비 시장 규모 또한 증가할것으로 보입니다.

지난 10년간 신재생에너지에 대한 정부 지원 정책에 힙입어 연평균 20% 수준의 빠른 성장을 이뤄왔으나, 여전히 Net Zero 및 NDC 목표 달성을 위해서는 꾸준한 설비용량 확대가 필요합니다. 최근 정부는 에너지안보를 위해 안정적인 전력수급을 최우선 과제로 제 10차전력수급계획에 따라 신재생에너지 중심의 전원 Mix를 추진하고 있습니다. 이에 따라 국내 신재생에너지는 '36년까지 연평균 10%의 설비용량 확대가 예상되며, 대외적으로는 EU의 탄소국경조정제도 도입 및 배출권 유상할당 증가 등에 따라 글로벌 기업을 중심으로 신재생에너지 사용 비중 확대가 전망됩니다. 또한 2023년 3월, EU는 RED-II(Renewable Energy Directive-II) 개정을 통해 구속력을 갖는 재생에너지 비중 목표를 32%에서 42.5%로 상향 조정하고, 세부 이행 목표를 제시함에 따라 의무적 달성에 박차를 가하고 있습니다. 현재 전세계 400 개 이상의 기업이 자발적 RE100 이니셔티브에 참여하여 협력사 또는 부품, 서비스 제공사에도 재생에너지 이용 확대를 요구하고 있으며, 또한 24/7 Carbon Free와 같이 연중 무탄소 전원 100% 달성을 위한 글로벌 기업의 신재생에너지 수요는 점차 커져나갈 것으로 전망됩니다.

풍력산업의 경우 2022년 전 세계적으로 78GW가 추가되어 글로벌 누적 용량은 906GW로 증가했습니다. 이는 전년 대비 9%의 성장을 나타나며 2023년은 전 세계적으로 신규 용량이 100GW를 초과하는 첫 해가 될 것으로 전망됩니다. 세계풍력에너지협의회(GWEC)는 향후 5년(2023~2027) 동안 세계 풍력발전이 682GW 신규 설치될 것으로 전망했습니다. 이는 2027년까지 매년 136GW 규모의 신규 설치를 의미 하며 연평균으로는 향후 5년간 15% 성장할 것으로 전망하고 있습니다. 국내의 경우, 해상풍력 중심의 성장을 계획 중에 있으며 국내해상풍력 시장의 발전자회사/Developer를 통해 실체가 확인된 프로젝트 규모는 '30년까지 약 38.4GW 수준으로 전망됩니다. (Source : GWEC 23년 report)

기후변화 가속화로 인해 강수량의 지역간 편차가 커지면서 물 부족 문제가 점차 심각해지고 있습니다. 또한 산업 발전에 따라 산업용수 수요가 증대되고, 환경오염으로 인한 물부족 현상이 전세계로 확산될 것으로 예상됨에 따라 해수담수화 산업에 대한 수요는 지속적으로 증대될 것으로 예상됩니다. 또한 해수담수화 설비는 기존의 사회간접자본사업은 정부 발주가 대부분이었으나 최근 민간자본 투자 비중이 높아짐에 따라 사업 기회가 확대되고 있으며, 해수담수화 설비 투자는 각국 정부의 중장기 수자원 확보 계획에 의해 진행되기 때문에 통상 마찰이나 규제가 적어 국내ㆍ외에서 안정적인 성장세를 유지할 것으로 보입니다. 세계 담수시장 규모는 '26까지 연평균 5.2%의 생산용량 확대가 이뤄질 것으로 전망되며(Global Water Intelligence, DESAL DATA 자료), 물수요의 경우 국민소득 수준에 따라 비례하는 특성이 있어 선진국 및 중동 시장뿐 아니라 최근 급격한 경제성장을 이룩한 중국, 인도, 중남미 및 북아프리카 지역에서 지속적인 수요 증가가 예상됩니다. 또한 청정수소 생산을 위한 수전해시장 확대와 더불어 탈이온수(Demi Water) 생산 설비도 함께 성장할 것으로 예상됩니다. 탈이온수 설비 시장은 현재 8천억원 규모에서 '28년 기준 2.8조원까지 성장이 예상되어, 수처리 사업의 새로운 먹거리로 급 부상하고 있습니다.

건설 산업은 국가경제의 기간산업으로 경제부문의 성장과 함께 비약적인 발전을 이룩했습니다. 그러나 기본적인 사회인프라가 완비되고, 주택공급이 수요를 초과하는 등 산업이 성숙기에 진입함에 따라 앞으로 완만한 성장세를 보일 것으로 전망됩니다.포화 상태에 이른 국내시장과 달리 해외시장은 개도국 및 중동 등 산유국을 중심으로국가 인프라시설 발주가 증가함에 따라 지속적인 성장이 예상됩니다. 그러나 국내외 업체들간 수주 경쟁심화로 기존의 단순한 시공만으로는 경쟁력 확보가 어려워짐에 따라 친환경, BIM 등을 접목시킨 기술역량 확보가 요구되고 있는 상황입니다.

(3) 경기변동의 특성

원자력설비 산업은 계획부터 완공까지 10년 이상 소요될 정도의 장기적인 건설 사업으로 경기 변동에 대한 영향은 크지 않습니다. 국가별 경제적 환경을 고려한 중장기 관점의 에너지, 전원 계획에 따라 원전의 건설 여부가 결정되어 특정 경기변동보다는개별 환경에 좌우된다고 할 수 있습니다. 과거 사례에서 유가가 높을 경우 원전의 수요가 증가하고, 낮을 경우 원전의 수요가 감소하는 등 유가변동에 일부 영향이 있으며 최근에는 온실가스 감축 측면에서 원전에 추가 수요가 발생하고 있습니다.

주단 산업은 SOC, 발전, 선박 및 엔진부품, 산업 플랜트, 자동차, 가전, 전기, 건축관련 산업과 밀접한 관계를 가지고 있고 최종수요자가 매우 다양하며 특히 발전, 시멘트, 제철 부품 및 금형소재는 국내외의 경기변동에 직접적인 영향을 받아 경기 변동에 따라 그 수요가 좌우되고 있습니다.

발전설비 사업은 경제활동의 원동력인 중간 생산재(에너지)를 생산에 관여하는 산업으로 투자규모가 크고 자본의 회수기간이 길어 전반적인 경기 상황, 정부의 사회간접자본 투자정책, 기업의 설비투자 동향 등에 따라 수요와 공급이 결정됩니다. 즉 기업생산성 유지와 가정의 기본생활 지속을 위한 대표적인 필수 에너지원으로 단기적인 경기변동에 비탄력적인 특성을 가지고 있습니다. 또한 안정적인 전력 공급을 위해서는 중장기 전원공급계획에 의거한 대규모 자본투자가 필수적이며 진입장벽이 매우 높은 산업으로 변동성이 제한적인 산업이라 할 수 있습니다. 특히, 발전소 운영/유지보수, 자산관리 등의 발전서비스 산업에 대한 수요는 경기변동과는무관하게 꾸준히 존재합니다. 다만, 해외사업의 비중이 증가함에 따라 국가별 경제 성장률, 유가 변동 등 대외적인 경제 흐름과의 관련성은 점차 증가할 것으로 보입니다.

전력 수요 대응 위한 발전원으로 복합화력 발주가 꾸준히 유지될 것으로 예상됩니다.국가 전력망의 기저 부하로써 전력원이기 때문에 경기에 따른 변동성은 크지 않습니다. 국내시장의 경우 제 10차 전력수급기본계획에 따르면, 향후 노후 석탄화력발전은 복합화력으로 대체될 예정이고, 발전용량 또한 '36년 까지 점진적으로 19.4GW가 늘어날 계획입니다. 나아가 전세계 복합화력 시장은 '32년까지 누적 규모 390GW 로 확대될 전망입니다.

신재생에너지 발전 산업은 정부 정책에 따라 성장성 및 사업성이 민감하게 반응하며,경기변동의 영향은 크지 않습니다. '12년 정부의 RPS(Renewable Portfolio Standard)제도 도입으로 신재생에너지 시장초기 보급활성화를 이뤘으며, 이후 재생에너지 3020이행계획, NDC 상향안 등 정부 주도의 정책 하에 신재생에너지 시장은 빠르게 성장해 왔습니다. 그리고 '22년 발표된 제10차 전력수급기본계획에 따르면 2036년까지 신재생에너지 설비용량은 타 전원 대비 가장 큰폭으로 확대될 예정으로, 여전히 빠른 성장이 기대되고 있습니다.

풍력 산업은 신재생에너지원인 무한한 풍황자원을 활용한다는 점에서 강점이 있습니다. 다만, 신재생에너지발전인 만큼 초기 시장이 형성될 시점에 보조금 등의 정책 지원 병행이 필요합니다. 중장기적으로는 유럽의 사례와 같이 규모의 시장이 구축될 경우 발전 비용 절감이 예상됩니다. 또한, 산업통상자원부는 2022년 9월 보다 비용효율적으로 풍력발전 보급을 활성화하기 위해 풍력 고정가격계약 경쟁입찰제도를 도입하였습니다.

담수/수처리 설비 산업은 대규모 설비를 제작, 설치하는 사업으로 원자재 구매 및 설비구축에 대형 초기자본이 요구되고, 프로젝트 종료 시점까지 분할 수금이 발생하기 때문에 자본회수에 장기간이 소요되는 등 외부의 영향이 큰 환경에 노출되어 있습니다. 이러한 특성을 고려해 볼 때, 담수설비 산업은 막대한 자본이 소요되고 국내외 경기변동과 정부정책, 환율, 원자재, 유가 등 예상할 수 없는 원가요소에 따라 영향을 받는다고 할 수 있으나 수자원은 필수재로서 국가별 중장기 개발 계획에 의해 진행되므로 타 산업에 비해 경기변동의 영향이 상대적으로 적다고 판단할 수 있습니다. 최근 유가 상승 기조의 영향으로 인한 중동 국가들의 산업 인프라에 대한 투자 증대 전망으로, 중동 지역 대형 해수담수 프로젝트의 지속적인 발주가 이뤄지고 있습니다.

건설 산업은 특정 발주자의 주문에 기초하고 여타 산업의 경제활동 수준이나 건설수요증대에 의해 생산활동이 발생합니다. 이와 같이 수주산업은 발주자 측의 움직임에 좌우되고 경기변동에 민감하므로 기업의 운영적 측면에서 탄력성이 낮다고 할 수 있습니다. 그러나 타 산업에 비해 생산, 고용 및 부가가치창출 부문에서 높은 생산유발 효과를 지니기 때문에 정부의 국내경기 조절을 위한 주요 수단으로 활용되고 있습니다. 즉, 건설 산업은 경기변동과 정부의 부동산정책 및 SOC 투자정책 등 외부적 요소에 민감하게 반응하며 이에 따라 그 수요가 좌우되는 산업이라고 할 수 있습니다.

(4) 경쟁요소

원자력설비 기술은 국가 안보 및 경쟁력과 연관되어 있기 때문에 독자 노형을 보유한국가는 자국 기업을 선호하여 독점 체계를 구축하는 경우가 많습니다. 독자 노형을 보유하지 않은 국가는 안전성이 검증된 Major Player사 노형을 도입하는데 노형 선택시에는 안전성, 가격 경쟁력, 납기 준수여부 외에도 국가 간 외교적 이해관계가 종합적으로 영향을 미치게 됩니다. 국내 원자력 산업은 발전사업자인 한국수력원자력을 중심으로 종합설계(한국전력기술), 핵연료 공급(한전원자력연료), 발전소 주기기 제작/공급(당사) 역무가 구조화되어 수의계약 형태로 이루어져 있습니다. 또한 엄격한 품질보증과 실증설계 등 안전성 확보를 최우선으로 하기 때문에 극히 제한된 유자격업체만이 원자력 산업에 참여할 수 있는 특성을 가지고 있습니다.

주단 산업의 경쟁력은 다품종 소량의 제품을 고객 요구조건에 부합되게 생산할 수 있는 역량에 의해 좌우되며, 이를 위해서는 고철/합금철 등 양질의 원재료 적기 확보, 경쟁력 있는 Outsourcing 업체 보유, 시장이 요구하는 신기술 개발, 그리고 각 공정의 생산성에 기초한 원가경쟁력 등이 요구됩니다. 당사는 이러한 요구조건을 만족시키기 위한 사업능력제고 활동을 꾸준히 진행해 오고 있으며, 특히 Plate Mill용 Backup Roll, 원자력/산업용 Shell 등 주요 제품에 대한 설비투자를 추진하였고, 국제적CO2 저감이슈에 따라 고효율발전소 대한 수요 증가와 더불어 관련 핵심소재인 USC (Ultra Super Critical) Rotor 시장의 장기적 성장전망에 대비하여 신규 ESR (Electrode Slag Remelting) 설비투자를 완료하였으며, SMR 단조 소재 및 해상풍력설치선, 해양 시추 설비, 운반선 및 특수선 등 해양플랜트에 소요되는 다양한 Grade의 고강도저온 주단조품 개발을 완료하였습니다. 17,000톤 프레스 도입으로 발전과 산업 분야의 초대형 단조품 시장 공략을 더욱 가속화할 계획입니다. 또한 공장 LM(Lean Manufacturing)활동을 통한 생산성 향상, ICT와 생산의 접목을 통한 운영효율 향상, 고객 니즈에 부합하는 소재기술개발을 추진하는 등 경영자원의 효율적 활용을 통한 고객의 가치창출에 최선의 노력을 기울이고 있습니다.

발전 및 담수Plant 시장은 다수의 대형업체들이 공개입찰을 통해 프로젝트를 수주하는 완전경쟁체제로서, 당사는 해외시장에서 막강한 자금력과 기술력을 가진 선진업체들과 치열한 경쟁을 벌이고 있는 상황으로 대부분 경쟁입찰시스템으로 진행되고 있어 지속적으로 가격경쟁력과 신뢰할 수 있는 EPC(Engineering, Procurement andConstruction) 수행 능력을 요구하고 있습니다. 이에 당사는 발전 및 담수 설비를 엔지니어링부터 구매, 생산, 시공, 시운전, O&M(유지보수 및 운영) 등 EPC 사업의 모든 Value Chain 수행이 가능한 기술력을 보유하고 있으며, 각 요소들의 유기적인 결합을 통하여 가격 및 성능 등 발주처의 요구사항을 최적으로 충족시킬 수 있는 경쟁력을 보유하고 있습니다.

신재생에너지발전 산업은 초기 사업정보 입수부터 사업성 검토, 인허가 진행, 금융 조달, EPC 공사 및 발전소 유지/보수까지 프로젝트 전반에 걸쳐 다양한 역량을 필요로 하고 있으며, 프로젝트 Risk관리가 중요합니다. 또한 태양광, 풍력 고정가격계약 경쟁입찰제도 적용 확대와 같이 발전사업자의 원가경쟁력의 중요성이 증가하고 있어경쟁력 있는 기자재, EPC, O&M 구성을 통한 효율적인 사업비 및 전력단가 산정 역량이 더욱 중요해지고 있습니다. 이를 위해 당사는 민간발전사업 경험이 풍부한 인력을 통해 신속한 인허가 절차 진행 및 경쟁력 있는 금융구조를 수립을 통해 프로젝트 사업성을 한층 더 향상시키고 있습니다.

풍력 산업은 해상풍력의 급격한 성장과 그에 따른 단지 대형화 그리고 모델 대형화가동시에 진행중으로 모델 개발 및 생산을 위한 공장 구축 등 투자가 필요합니다. 특히 대형 해상풍력 터빈 발전기 신규 플랫폼 모델 개발을 위해서는 대규모의 기술개발 투자가 필요하며, 생산을 위한 제조 공장 및 supply chain에 연관된 대규모 투자도 병행되어야 합니다. 최근 해외사들의 경우 해상풍력 시장은 이와 같은 모델 대형화 및 단지 규모 확대에 따라 대규모 투자와 함께 대규모 물량을 공급할 수 있는 생산설비를 구축하여 풍력 산업을 주도적으로 이끌고 있습니다. 당사는 '23년 2월에 Global 해상풍력 업체와 기술협약을 체결하여 기술지식 교류를 통한 사업경쟁력을 강화하고 있으며, '22년에 8MW급 대형 풍력 모델 개발을 국책과제로 완료하고, 공장 구축 등 생산설비에 대한 투자도 병행하여 국내 해상풍력의 성장세에 발맞추어 경쟁력을 확보하고 있습니다.

건설 산업은 완전경쟁시장으로 시공중심의 분리발주형 공사에서 Turn-key, Design-build, EPC Type 등의 일괄발주형태로 전환되고 있습니다. 이에 따라 양질의 시공뿐만 아니라 수주단계에서부터 선진업체 및 경쟁사와의 전략적 제휴, Financing, Risk 관리능력 등이 요구되고 있는 상황입니다. 수주경쟁력을 강화하기 위해서는 탄탄한 시공력을 기반으로한 전사적 수주관리시스템의 정립, 공종다각화 및 지역다변화 등을 통한 지속적인 성장 노력이 필요합니다.

(5) 자원조달의 특성

원자력발전의 핵심 기기인 원자로와 증기발생기는 주단소재를 가공하여 제작되며 특히 증기발생기는 내부에 수많은 Tube가 설치되는데 원자력에 사용되는 주단소재와 Tube의 공급 가능 업체가 제한되어 있어 적기에 주단소재 및 Tube를 확보하는 것이 중요합니다. 이외 다수의 보조기기들은 대부분 Outsourcing으로 조달하고 있습니다.

주단조품 생산을 위한 주요 자원은 크게 고철, 합금철, 부자재 및 Utility로 구분할 수 있습니다. 고철은 국산 High Quality 제품을 사용하고 있으며 합금철은 대부분 수입에 의존하므로 국제가 및 환율 변동에 따라 가격의 등락이 결정됩니다. Utility 비용은 전기, 유류 및 Gas비 변동과 밀접한 관계가 있으므로 정부의 전기 및 유가정책이 제조원가에 영향을 미칩니다.

발전설비 산업은 플랜트 엔지니어링, 기기설계 및 제작능력이 유기적으로 결합된 산업으로서 경쟁력을 확보하기 위해 원자재, 기자재의 구매 프로세스 최적화가 동반되어야 합니다. 당사는 보일러, 터빈 등 기자재 제작에 필요한 소재는 사내 주단 사업부로부터 공급받고 있으며, 일부 주/단품은 Global Sourcing Supply Chain을 구축하여조달하고 있습니다. 또한 창원 공장뿐만 아니라 베트남 생산기지인 Doosan VINA와체코의 Doosan Skoda Power, 인도의 DPSI를 활용하여 기자재 제작 가격 경쟁력을 높이고 있습니다. 이와 함께 정부/지자체와 협력하여 국내 가스터빈 중소/중견 업체를 육성함으로써, 경쟁력 있는 국내 가스터빈 산업 생태계를 구축에 노력하고 있습니다. 이를 통해 국내 가스터빈의 가격/기술 경쟁력을 확보하고 있으며, 국내 기업 기반으로 안정적인 인력과 부품 공급이 가능합니다.

발전, 담수 플랜트의 경우, 전체 EPC를 주사업 영역으로 하고 있어 최소 2~3년이소요되는 플랜트 건설 기간 동안 원자재의 안정적인 조달 여부가 수익성에 큰 영향을 미칩니다. 이를 위해 세계 각지의 지점 및 계열사 Network 활용한 Global Sourcing 활동을 통해 높은 품질의 자재를 조달하고 있습니다. 특히, 담수설비의 경우 해수와 직접적으로 접촉하는 부분이 많기 때문에 부식 방지를 위해 크롬 함량이 높은 스테인레스강 계열의 원자재를 통해 담수 설비를 생산하고 있습니다. 해당 설비는 상대적으로 원자재 가격 및 환율 변동에 의한 가격변동성이 높아, 당사는 선물 거래 등을 통해원자재 가격변동 Risk 방지를 위해 노력하고 있으며 지속적인 R&D 바탕으로 설계 개선활동을 통해 원자재 가격 변동 리스크를 최소화 하고 있습니다.

풍력 기자재의 경우 양산산업의 특성상 확보된 Supply Chain 기반으로 주요 기자재에 대한 공급을 받고 있으며, 그에 따른 양산 기반의 프로세스 최적화가 동반이 필요하여 이에 대한 시스템 구축도 진행하고 있습니다. 특히 일부 품목의 경우 Global Sourcing을 통해 우수한 품질의 주요 기자재를 확보하기 위한 노력과 병행하여 국내에서도 중소/중견 업체와의 협업을 하고 있는 등 풍력 산업의 생태계 구축을 위해 노력하고 있습니다. 이를 통해 국내 기반의 안정적인 기술력과 가격 경쟁력 그리고 우수한 품질을 확보할 수 있을 것으로 기대하고 있습니다.

태양광 모듈, 풍력터빈 및 연료전지는 각 신재생에너지 발전사업의 핵심 기자재입니다. 당사는 국내/외 업체 Sourcing을 통해 고효율, 고품질의 기자재를 확보를 위해 노력하고 있습니다. 특히 당사는 자체적으로 풍력터빈 제작 역량을 보유하고 있으며,두산퓨얼셀의 핵심 기술을 바탕으로 연료전지 조달이 가능한 장점이 있습니다.

건설자재는 계절과 경기의 영향을 많이 받아 자원수급의 불균형이 잦으며, 지역간 수요편차가 심하고 유통단계도 복잡한 편입니다. 그러므로 효율적인 공사 수행을 위해 건설사업 일정을 고려한 자재 조달 방안 마련 및 다양한 공급원의 확보를 통한 안정적 건설자재 수급과 재활용 가능한 건설자재 활용방안 모색 노력이 필요합니다. 또한, 건설사업 특성상 다른 산업에 비해 프로세스의 자동화ㆍ표준화가 미흡하여 생산요소에서 인력이 차지하는 비중이 크므로 효율적인 인적관리가 이루어져야 하며 해외건설사업부문의 확대에 따른 해외에서의 자원, 장비 등의 수급관리에도 힘써야 합니다.

(6) 관계법령 또는 정부의 규제 및 지원 등

전세계 기후 위기를 극복하기 위한 신재생에너지 보급확대를 위해 2010년 4월부터 발전사업자에게 발전량의 일정량 이상을 의무적으로 신재생에너지를 공급하도록 하는 신재생에너지 공급의무화 법률이 시행되었습니다. 이를 시작으로 '재생에너지3020', '수소경제활성화 로드맵', '3차 에너지기본계획', '신재생에너지법 개정(2019.10월) ', '그린뉴딜 계획' 등 정책이 추가되며, 국내 신재생에너지 발전시장에 큰 동력으로 작용했습니다. Climate Group 주도로 고객사, 정부, 투자/평가기관, NGO 등 기업의 자발적 재생에너지 활용 확대를 위한 RE100 캠페인이 시작되었으며, 이에 맞춰 국내에도 2020년 K-RE100 제도를 도입하며 기업의 자발적 참여를 통한 재생에너지활용 확대를 위한 기반을 마련하고 있습니다. 2022년 발표된 제10차 전력수급기본계획은 에너지안보를 위해 안정적인 전력수급을 최우선 과제로 추진하고 있으며, 이를 위해 NDC 안 대비 원전 발전비중이 다시 상향 조정 되고 신재생에너지 발전 비중은 NDC 목표 대비 하향 조정되었습니다. 다만 여전히 2036년까지 신재생에너지 설비는 연평균 10% 이상 성장률을 바탕으로, 2023년 연간 설비 공급용량 32.8GW에서 2036년에는 108.3 GW까지 확대될 것으로 전망됩니다.

파리기후변화 협약에서 약속한 '2050 탄소중립'에 따른 탄소 감축을 위해 전세계적으로 석탄화력이 복합화력으로 대체되는 기조입니다. 국내에서는 "제10차 전력수급기본계획'에 따라 '36년까지 노후 석탄발전(14.1GW)를 복합화력으로 전환한다고 발표했습니다. 또한 60Hz 주요시장인 사우디아라비아 Vision 2030' 투자 및 경제 계획 등에 따라 '26년 까지 복합화력 15GW 신규 발주가 전망되고, 북미시장 연평균 1% 지속성장으로 '32년까지 50GW 신규 발주가 전망됩니다.

최근 풍력 산업은 정부의 신재생보조금정책 지원 확대에 따라 해상풍력 중심으로 시장이 성장할 것으로 기대되고 있습니다. 특히 해상풍력의 REC 기본 가중치 상향 및 수심/연계거리에 따른 추가 가중치 부여 등으로 사업의 경제성 확보가 기대되고 있어 시장 성장에 긍정적 요소로 작용할 것으로 예상됩니다

담수설비 산업의 경우, 환경부, 해외건설협회 등에서 프로젝트 사업성 분석, 시장조사 등을 지원하고 있으며, 기획재정부, 수출입 은행 등에서 EDCF(Economic Development Cooperation Fund, 대외경제협력기금), KOICA(Korea International Cooperation Agency, 한국 국제 협력단) 등을 통해 남미 등 신규 진출 지역에서의 사업에 재정을 지원함으로써 해외 사업 촉진에 큰 역할을 하고 있습니다. 또한 최근 환경부의 해외 녹색산업 정책을 통한 해수담수화 지원, 농식품부 주관 해외 스마트팜 수출과 연계된 해수담수화 사업 등 당사의 해수담수 사업을 확장시킴에 있어 긍정적인 요소로 작용하고 있습니다.

건설 산업은 국가경제에서 높은 비중을 차지하고 생산 및 고용창출의 효과가 큽니다.이에 정부가 경제상황에 따라 건설산업을 통제ㆍ관리할 수 있도록 다양한 법규정과 정책 및 제도가 정비되어 있고, 국가 균형 발전을 위한 SOC를 추진 하고 있습니다. 2023년 정부의 SOC 예산은 전년 대비 10% 감소된 25조원으로 책정되었으나, 여전히건설산업 활성화를 위해 20조원 이상의 예산이 배정되어 있습니다.

(7) 신규사업에 관한 사항

당사는 국내외 시장 및 정책 변화를 반영해 그 동안 가스터빈, 신재생, 서비스 등을 중심으로 사업 포트폴리오 전환을 추진해 오고 있습니다. 글로벌 복합화력 시장이 확대되고 있고, 국내에서도 노후 복합화력 폐지와 이를 대체하기 위한 한국형 표준 복합화력 사업이 진행됨에 따라, 당사는 고수익 H급 OEM GT 생산 및 서비스 사업에 집중할 계획입니다. 이를 위해 현재 당사에서 개발 완료된 대형 가스터빈은 2023년 7월 김포열병합 상용화를 시작으로 후속 모델을 일정에 맟춰 기술개발이 진행되고 있습니다.

국내 에너지 전환 정책에 따라 시장이 확대되고 있는 풍력사업은 8MW급 해상풍력발전 시스템 개발을 국책과제로 완료하였으며, 8MW급 부유식 해상풍력시스템 개발 국책과제의 주관기관으로 선정되어 개발이 진행 중에 있습니다.

에너지 Value chain 내 포트폴리오 확대를 위해 수소 및 탄소 자원화 시장에서의 신규 사업 발굴을 추진하고 있습니다. 특히 발전자회사 및 민간기업과 협력을 통해 국내 청정수소 공급인프라 구축을 진행하고 있으며, 이를 통해 수소 혼소 기술을 적용한 국내 저탄소 전력화에 앞장서고 있습니다.

당사는 국내원전 시공역량을 기반으로 해외원전 건설공사 진출 및 수주성과를 달성하였습니다. 2022년 11월 한국수력원자력과 약 1조 6000억 규모의 이집트 엘다바 원자력발전소 2차측(Turbine Island) 건설공사를 수주하였습니다. 해당 수주에 따라 2029년까지 원자력 발전소 내 터빈건물, 수처리, 냉방시설 등 총 82개 구조물을 건설하고 터빈과 발전기를 설치할 예정입니다.

【두산로보틱스㈜】

(1) 산업의 특성

산업통상자원부에서 발표한 '지능형 로봇 개발 및 보급 촉진법'의 정의에 따르면 로봇은 외부환경을 스스로 인식하고, 상황을 판단하여 자율적으로 동작하는 기계장치를 의미합니다. 이와 같은 로봇은 인간의 능력을 보완하고 인간의 노동력을 대체하는 기술적 도구로서 사용되며, 제조, 의료, 교통, 농업, 건설 등 다양한 산업 분야에서 활용되고 있습니다.

로봇은 이를 구성하는 3대 요소로서 ① 외부 환경을 모니터하고 변화를 감지하는 센서, ② 변화에 대한 반응 방식을 결정하는 프로세서, ③ 결정한 반응 방식을 기반으로 주변 환경에 변화를 일으키는 작동체(Effecter)를 갖춰야 합니다. 국제로봇협회(IFR)는 이와 같은 로봇을 이들이 사용되는 분야와 주요 기능에 따라 기본적으로 산업용 로봇(Industrial Robots)과, 서비스 로봇(Service Robots)으로 분류하고 있으나, 최근 산업용 로봇 내 또 다른 개념으로서 협동로봇(Cobot)이 부각되고 있습니다.

협동로봇은 기존 산업용 로봇의 한계점(높은 가격, 위험성)을 극복한 차세대 로봇으로서, 새로운 개념으로 부각되고 있는 추세입니다. 영어로는 'Cobot'이며 함께 한다는 의미의 접두사 'Co'가 붙은 대로 사람과 함께 협동하며 작업하는 로봇을 의미합니다. 하나의 생산활동을 기계가 단독으로 수행하는 것이 아닌 사람과의 협업(Co-work)을 통해 작업효율성 및 안전성을 높이는 것을 목표로 합니다. 이러한 로봇은 주로 센서, 머신 러닝, 인공지능 및 로봇 암(Arm) 기술을 기반으로 하게 되며, 주로 무거운 물체를 들어 옮기거나 반복적인 작업을 수행하는 데 사용됩니다. 넓은 개념에서는 협동로봇은 산업용 로봇과 유사할 수 있으나, 쓰임새에 따라 작은 공간이나 일상에서도 사용할 수 있어 서비스용 로봇의 성격도 존재합니다.

(2) 산업의 성장성

글로벌 조사분석기관인 Markets and Markets에 따르면 전세계 로봇 시장은 2020년부터 2025년까지 5년간 연평균 약 14% 성장을 하여 2025년에 730억달러에 달할 것으로 전망됩니다. 전통 산업용 로봇은 지속되는 단가 하락과 포화 단계에 접어들며 다소 주춤한 연평균 12%의 성장을 보일 것으로 예상됩니다. 반면 협동로봇은 전통 산업용 로봇의 역할을 대체할 수 있는 신규 시장으로서 2025년까지 연평균 약 36%의 급격한 성장세를 가져갈 것으로 보입니다. 전문 서비스 로봇과 개인 서비스 로봇은 각각 14%, 19%의 성장을 보일 것으로 전망됩니다. 전문로봇 분야에서는 물류로봇과 의료로봇이, 서비스용 분야에서는 가정에서 쓰이는 청소로봇이 주요하게 성장을 견인할 것으로 예상됩니다.

(3) 경쟁요소

당사가 영위하고 있는 협동로봇 사업의 주요 경쟁요인은 ① 가격 및 제품 라인업, ② 제품성능(기술력), ③ 사업화 역량으로 구분됩니다.

① 첫째로 협동로봇 시장에서 가격은 핵심적인 경쟁요인 중 하나로 작용합니다. 앞서 기술되었듯이, 일반적으로 협동로봇이 사용되는 가장 큰 원인은 노동력 부족 및 인건비 상승에 따른 비용 절감에 초점이 맞추어져 있습니다. 따라서 최종 수요자는 필요 가반하중 대의 제품들 중 기능이 전반적으로 유사하다면, 상대적으로 저렴하여 더 큰 효용을 체감할 수 있는 제품을 선호하게 됩니다. 당사를 포함한 Universal Robots, Fanuc, Techman Robot 등과 같은 주요 협동로봇 제조업체는 각각 가반하중에 따라 다양한 제품 라인업을 보유하고 있습니다.

내재화의 필요성이 적은 비핵심 부품들은 당사의 개념설계 후 외주제작으로 내재화 및 생산에 불필요한 비용을 최소화하였으며, 핵심부품은 주요 매입처의 이원화 및 대량발주 등을 통해 가격협상력을 높여 매입단가를 낮추었습니다. 대표적인 예시로, 현재 협동로봇 시장에서 시장점유율 1위를 차지하고 있는 Universal Robots의 평균 판매가격을 100이라고 가정하였을 때, 당사의 동일 가반하중 대의 제품 가격은 약 90% 수준에 해당합니다. 이에 제품의 성능과 가격 경쟁력을 고려하였을 때 기존 Universal Robots의 제품을 사용하던 기업들도 당사의 제품으로 변경하는 사례가 조금씩 증가하고 있는 추세입니다.

② 두번째 경쟁요인은 제품 성능입니다. 협동로봇 성능의 가장 중요한 결정요소는 정밀성, 안전성, 내구성으로 구성됩니다. 이 중 안전성의 경우 사람과의 협업을 가능하게 하여 산업용 로봇과 협동로봇을 구분하는 핵심 기능에 해당하며 이는 정밀성과도 밀접한 연관성을 지닙니다. 당사는 이때 협동로봇이 감지할수 있는 정밀성과 안전성을 높일 수 있도록 로봇의 관절 구동부에 토크센서 방식과 중력보상기술을 적용하고 있습니다. 이를 통해 당사는 안전 등급 중 최고 수준에 해당하는 Performance Level e등급(PL e)와 Category 4 등급의 (Cat 4) 안전성을 취득하였으며, 이는 타 경쟁회사 대비 최고 수준에 해당합니다.

③ 세번째 경쟁요인은 제조사의 사업화 역량(영업 네트워크)입니다. 협동로봇은 공급사슬의 특성 상 제품 매출이 직접적으로 엔드유저에게 발생하지 않습니다. 따라서 엔드유저가 협동로봇을 쓸 수 있게 시스템을 통합시켜주는 전문 SI업체들이 로봇 제조사들의 주요 매출처이며, 해당 SI에게 납품할 수 있는 영업망을 얼마나 갖추었는지가 중요한 요소입니다.

(4) 자원 조달의 특성

당사는 협동 로봇 제조를 주된 사업으로 영위하고 있으며, 해당 사업에는 매입처로부터 부품 등의 가공품 등을 매입하여 사용하므로 직접 원재료 및 부재료에 큰 영향을 받지 않아 해당사항 없습니다.

(5) 신규사업에 관한 사항

당사는 협동로봇 제조업체에 한정되지 않고 로봇 생태계를 구축하는 로보틱스 플랫

Provider로서 시장을 선도하기 위해 R&D 강화 및 신제품 개발, 판매망 확충, 신사업 진출에 앞장설 계획입니다. 아울러 당사는 단기간 내 B2B 로봇 시장의 Scale 선점 후 AI Vision 및 MoMa를 활용하여 다양한 산업 내 고도화 로봇 시장을 개척하고 장기적으로 범용적인 로봇, B2C 로봇까지 확장하여 최종적으로는 종합적인 로봇 솔루션 사업자로 거듭나고자 합니다.

【두산밥캣㈜ Compact Equipment, Portable Power 부문】

(1) 산업의 특성

건설기계 산업은 기계적인 동력을 이용하여 건축, 도로, 항만, 철도, 발전, 농지조성, 하천, 댐 등의 시설공사에 효율적, 능률적으로 활용되는 수단으로 쓰여지는 건설용 기계 및 이와 관련된 건설기계용 부품, 건설기계에 부착되는 Attachment, 건설 현장에 사용되는 모든 장비 및 도구를 포함하며 부품생산에서 조립에 이르는 종합 제조 산업입니다.

건설기계 산업은 다양한 부품의 가공/조립산업으로 기계산업 전반의 종합적 기술을 요구하며, 제품주기가 길어 생산기술력이 경쟁력을 좌우하므로 장기적인 기술투자를필요로 합니다. 특히, 핵심 부품은 오랜 경험과 기술 축적을 필요로 하는 고급 기술 수준이 요구됩니다.

또한 생산 품목이 광범위하므로 다품종 소량생산이 불가피한 대규모의 시설투자가 요구되는 산업이며, 소재 및 부품에 이르기까지 기계산업 전반의 기술이 종합적으로 요구되어 장기적인 기술투자 및 막대한 자본이 필요한 산업입니다.

(2) 산업의 성장성

세계 건설기계 시장의 주요 수요처인 북미와 유럽지역에서 도심지 협소지역 공사 증가로 Compact Equipment 수요가 늘어나는 추세입니다. 주요 소형 건설기계로는 Skid-Steer Loader, Compact Track Loader, Mini Excavator, Telescopic Handler, Backhoe Loader, Compact Tractor 등이 있으며 특히, 도심지와 같은 협소한 지역의 공사수요가 증가함에 따라 소선회(장비의 후방 선회반경을 최소화하여 작업 시 장비의 돌출이 최소화된 장비) 미니굴착기의 수요 증가가 가속화될 것으로 판단됩니다.

(3) 경기변동의 특성

건설기계 산업은 전방산업인 건설업에 민감한 반응을 보이는 산업으로 건설경기의 기복이 있을 경우 계획 생산이 어려워 수출에 사활을 걸어야 하는 수출 지향형 특성을 지니고 있습니다.

특히 Heavy 건설기계를 중점적으로 판매하는 회사들의 경우 경기 흐름 영향을 많이 받으며, 그 이유는 Heavy 건설기계가 주로 대형 건설 공사에 사용되고 대형 건설 투자 규모는 경기 호황과 불황 시 차이가 극명하게 나타나기 때문입니다.

하지만 당사의 주력 제품인 Compact Equipment는 주택 및 상업용 건설, 농업, 조경 시장을 주요 매출 타겟으로 삼고 있으며 소형, 범용 제품의 특성 상 Heavy 건설기계 제품에 비해 거시경제 지표의 변동에 상대적으로 영향이 덜 민감한 편입니다.

(4) 경쟁요소

Compact Equipment 시장은 견고한 브랜드 인지도와 폭넓은 딜러 네트워크를 지닌 선두업체들이 시장 과반 이상의 점유율을 차지하고 있습니다.

이는 Compact Equipment 시장의 경우, 건설기계 고객의 보수적인 구매 행태(품질에 대한 신뢰도, 내구성, A/S 용이성 등을 고려한 구매 행태)로 인하여 브랜드 이미지가 매우 중요하게 작용하고 있기에 선두업체들이 차지하는 비중이 높을 수 밖에 없는 것에 기인하고 있습니다.

Compact Equipment 시장은 Heavy 건설기계와는 달리 소득수준이 높은 선진국 시장을 중심으로 성장해왔습니다. 이는 인력으로 할 수 있는 일에 대한 Compact Equipment의 대체수요 발생이 적정 GDP 수준 이상이어야 하는 것에 기인합니다.

또한 폭넓은 제품 라인업을 갖추지 못한 경우 다양한 니즈를 지닌 고객에게 적합한 제품을 공급하기가 어려운 상황입니다. 따라서 딜러의 경우, 폭넓은 제품 라인업을 보유한 브랜드 제품의 판매에 집중할 수 밖에 없으며 이를 갖추지 못한 경우 딜러들의 모집/유지가 어려운 상황입니다.

즉, 오랜 기간에 걸친 제품개발과 판매 채널 구축에 투자를 진행해야 할 뿐만 아니라 그에 따른 충분한 제품 라인업 구축이 수반되어야만 적정 이익 수준을 기대할 수 있는 특성 상 신규업체의 진입 난이도는 높은 편입니다.

(5) 자원 조달의 특성

건설기계 산업은 수 만 여개의 부품 조립 생산의 형태로 이루어지기에 주요 원재재료를 같은 특성을 지닌 그룹별로 나눠 구분하고 있으며 당사는 미국, 독일, 일본을 포함한 전세계 다양한 국가의 공급처로부터 원재료를 구입하고 있습니다. 당사가 제품 생산을 위해 사용하고 있는 주요 원재료는 제품의 뼈대를 만드는데 사용되는 철, 알루미늄, 용접부품, 비철금속 등과 석유화학원료, 고무, 플라스틱 등이 있습니다. 또한 제품의 성능을 결정하는데 가장 큰 역할을 차지하는 원재료(부품)으로는 엔진, 유압기계 및 파워트레인, 전장부품을 꼽을 수 있습니다.

당사는 Global 생산 및 영업 체계를 갖추고 있으며 일괄적인 생산 수요 대응, 원재료 조달을 위해 Global 원재료 공급 관리 체계를 구축하였습니다. 원재료의 적시 공급 및 적정 품질 관리를 위해 신뢰성을 지닌 한정된 그룹의 공급업체를 통해 주요 원재료 및 부품을 조달하고 있습니다. 당사는 생산 능력, 가격, 배송, 품질 및 재무 안정성 등을 감안한 평가 절차를 거쳐 원재료 및 부품 공급업체를 선택하고 있으며 주기적으로 공급업체의 재평가를 실시하고 있습니다. 또한 당사는 원재료 공급업체와 상호간 이익이 될 수 있는 관계를 유지하기 위해 장기 파트너쉽을 구축하고자 노력하고 있습니다.

(6) 관계 법령 또는 정부의 규제 및 지원 등

유럽 및 미국의 환경규제는 국민의 건강 및 경제적 이익 보호를 위해 지속적으로 강화되고 있으며 건설기계 분야의 국제 환경규제는 크게 배기가스 배출 규제가 해당됩니다.

건설기계용 디젤엔진에 대해서는 세계 각국에서 매년 배기가스의 규제가 강화되고 있고, 특히 유럽과 미국에서 건설기계용 디젤엔진 배기가스 규제를 선도하고 있어, 유럽의 Stage-5, 미국의 Tier4 Final 등 배기규제를 만족하는 엔진을 적용하고 있습니다.

(7) 신규 산업에 관한 사항

당사는 '18년도 콤팩트 트랙터 공동 개발 계약 체결 및 '19년도 조경 장비 모어(Mower)사업체 인수를 통해 북미 농업, 조경 산업에 진출하였습니다. 농업, 조경 산업은 건설기계 산업과 밀접한 산업 분야로 당사의 기존 건설기계와 Product bundle로 조합할 경우 큰 시너지 효과를 창출할 수 있습니다.

이를 위해 당사는 '18년에 국내 우수한 농기계 전문업체와 콤팩트 트랙터 공동 개발 계약을 체결하여 현재 북미 시장을 중심으로 20개 모델이 시장에 출시되었으며, '19년에 미국 조경장비 전문업체로부터 모어(Mower) 사업을 인수하여 사업영역 확대에 속도를 내고 있습니다. 그 동안 로더와 소형굴착기 제품군으로 라인업이 한정되어 있어 전 라인업을 갖춘 경쟁사 대비 딜러망 확장이 제한적이었지만, 이번 북미 농업, 조경 산업 진출로 라인업 및 딜러망을 확대 중이며, 향후 유럽 및 오세아니아로의 시장 진출을 통한 지속적 성장을 기대하고 있습니다.

북미 콤팩트 트랙터 시장은 연간 약 19만대, 모어 시장은 연간 약 91만 대 규모로, 북미 소형 건설기계 전체를 합한 규모(연간 약 23만대) 보다 큰 시장입니다. 또한 농업, 조경 산업은 북미 농업 인구의 증가에 따라 지속적 성장세를 보이고 있으며, 시장 특성 상 Oil & Gas 등 거시경제 지표의 변동에 비교적 영향이 덜 민감한 편입니다.

당사는 북미에서 쌓아온 브랜드 인지도와 기존 미국 전역의 딜러망을 통해 신제품을 판매 중에 있으며, 향후 조기 안착을 위해 농업지역인 미국 중남부지역 뿐만 아니라 유럽 및 오세아니아 시장에 추가로 딜러망을 확보할 계획 중에 있습니다.

또한 제품의 특성 측면에서, 이번에 출시한 콤팩트 트랙터는 시야 확보와 인체공학적 디잔인으로 작업자의 피로도를 최소화하여 작업 효율이 우수하다는 경쟁력을 지니고 있습니다. 모어의 경우, 제초 등 조경 작업을 제로턴 방식(0도 회전반경)을 적용해 작업의 효율성이 뛰어나다는 장점이 있습니다.

이러한 신규 제품들의 홍보를 위해 기존 건설기계 제품과 함께 Product bundle로 미국 등 세계적인 전시회에 출품하며 적극적인 홍보 활동 중에 있습니다. 이렇게 확보된 제품과 판매 채널을 통해 인접시장으로 사업을 빠르게 확장하여 기존 사업과의 판매 시너지가 극대화될 수 있도록 역량을 집중하고 있습니다.

【두산밥캣㈜ 산업차량 부문】

(1) 산업의 특성

산업차량은 자동차(부품), 음식품, 철강, 화학, 섬유, 전자통신, 제조업, 물류/유통/하역사업, 건설분야 등의 수요에 영향을 받는 산업으로서 수요가 광범위합니다. 국내 산업차량 시장은 1990년대 중반부터 OEM 수출에서 벗어나, 독자 모델 개발을 통해 생산된 자가상표 수출이 크게 확대되고 있는 추세로 수출 산업의 역군으로서의 역할을 충실히 하고 있으며, 국내 기업들의 물류합리화 추진에 힘입어 지게차 수요가 지속적으로 증가하고 있는 추세입니다. 최근 지게차 제조 업계는 과거의 일반적인 경쟁요소인 가격, 성능, 서비스 및 원활한 판매 Network는 물론, 핵심사업에 집중하려는 고객 니즈에 따라 차량의 보수, 유지까지 포함하는 Total 물류 Service의 제공이 주요한 경쟁 요소로 부각되고 있습니다.

(2) 산업의 성장성

당사는 안정된 품질을 기반으로 국내 시장에서 선두 주자의 지위를 확고히 하고 있습니다. 이를 바탕으로 선진시장에서의 두산 BRAND 홍보 및 Sales Network 강화 등을 통해 입지를 높이는 한편, 신흥 시장에 대한 Marketing Support강화, Key Dealer에 대한 역량 강화 활동 추진 및 디젤 엔진 신기종 판매, 전동 신기종 개발 등을 통해 Market Positioning을 강화하고 있습니다.

(3) 경기변동의 특성

산업차량 산업은 산업 전방위에 걸쳐 활용되어 전체 경기흐름과 방향성을 같이하며 그 민감도 또한 높은 산업에 속합니다. 또한 기업들의 설비투자, 물류(운반/보관 포함)산업의 활성화 정도에 따라 시장의 변동폭이 크게 나타나고 있습니다.

(4) 경쟁요소

내수 지게차 산업은 완전 경쟁체제로서 후발업체의 시장진입이 활발해짐에 따라 경쟁이 격화되고 있는 상황입니다. Brand 별 제품 품질 수준의 격차가 완화됨에 따라 신제품 개발, 가격경쟁력 강화 등이 주요 경쟁 요소로 대두되고 있습니다.

해외시장에서는 제품 및 서비스 품질 경쟁력을 키우고 있으며 품질, 판매망, A/S 등을 통한 지속적인 사업 확장을 실시하고 있습니다. 최근 새로운 경쟁요소로 부상되고 있는 Total 물류 Service와 TCO(Total Cost of Ownership) 부문의 경쟁력을 확보해 나가고 있습니다. 이와 더불어 환경문제에 대한 Issue를 해결하기 위해 친환경 제품 개발, 시장 조사, 마케팅 활동 등 환경 선도 업체로의 이미지 구축을 진행하고 있습니다.

(5) 자원 조달의 특성

다양한 부품의 안정적인 수급을 위해 국산화 비율을 지속적으로 높여왔으며, 핵심 부품 중 일부는 해외에서도 조달하고 있습니다. 국내외 협력사와의 견고한 Partnership 구축을 통하여 안정적인 부품 수급이 이루어지고 있으며, 더불어 품질 및 생산성 향상을 위해 지속적으로 상생의 노력을 기울이고 있습니다.

(6) 관계 법령 또는 정부의 규제 및 지원 등

전세계 주요 시장은 강화된 환경규제를 만족할 수 있는 제품을 요구하고 있습니다. 북미 지역은 U.S. Environmental Protection Agency (the "EPA")와 주(州)별 규제 기관의 공표에 따라 '13년부터 단계적으로 Tier 4 Final 규제가 확산, 적용되고 있으며, 유럽은 '19년부터 단계적으로 Stage V 규제가 시작되고 있습니다. 한국의 경우 '15년 10월 Tier 4 Final 배기규제가 발효되어 적용 중이며, 중국은 '22년 12월부터 Stage IV 규제가 발효되었습니다.

【두산퓨얼셀㈜】

(1) 업계의 현황

연료전지는 수소와 산소의 전기화학 반응을 이용하여 연소과정 없이 전기를 생산하는 발전 장치로, 환경오염물질의 배출 없이 전기와 열을 동시에 생산할 수 있는 고효율 친환경 에너지원입니다.

연료전지는 전해질의 종류에 따라 인산형 연료전지(PAFC, Phosphoric Acid Fuel Cell), 고체산화물 연료전지(SOFC, Solid Oxide Fuel Cell), 용융탄산염 연료전지(MCFC, Molten Carbonate Fuel Cell), 고분자전해질 연료전지(PEMFC, Polymer Electrolyte Membrane Fuel Cell) 등으로 분류되며, 각 연료전지는 고유의 특성에 따라 발전용, 가정/건물용, 수송용, 휴대용 등으로 분류되어 활용되고 있습니다.

[연료전지의 종류]

| 구분 | 고분자전해질 연료전지 (PEMFC) |

인산형 연료전지 (PAFC) |

용융탄산염 연료전지 (MCFC) |

고체산화물 연료전지 (SOFC) |

| 전해질 | 고분자막 | 인산염 | 용융탄산염 | 고체산화물 |

| 작동온도 | 50~100℃ | 150~250℃ | 650℃ | 600~900℃ |

| 주 촉매 | 백금 | 백금 | Perovskites | 니켈 |

| 전기효율 | < 40% | 40~45% | 45~60% | 50~60% |

| 복합효율 | - | 90% | 88% | - |

| 주용도 | 수송용 휴대용 |

발전용 가정/건물용 |

발전용 가정/건물용 |

발전용 가정/건물용 |

| ※ 각 연료전지 제조사별 차이 존재 |

당사는 PAFC 연료전지 기술을 기반으로 하여 발전용 연료전지 사업을 영위하고 있으며, 기존 발전원 대비 발전용 연료전지의 특징 및 장점은 다음과 같습니다. 첫째, 고효율ㆍ고밀도 발전원입니다. 연료전지는 화학에너지를 직접 전기로 변환하는 방식으로 기존 화석연료 발전원 대비 전력 손실을 줄이고 높은 발전효율을 얻을 수 있습니다. 또한 타 신재생에너지원과 비교시 소요 면적이 작고 자연 환경의 제약없이 안정적인 가동이 가능하다는 장점이 있습니다.

둘째, 친환경 발전원입니다. 연료전지는 연소과정이 없어 질소산화물 발생이 거의 없으며 연료의 황 성분은 장치 내에서 모두 제거되도록 설계되어 있습니다. 또한 높은 발전 효율을 바탕으로 CO2 배출량을 줄일 수 있으며, 별도의 운동 에너지가 필요치 않아 소음 및 분진의 피해가 거의 없습니다. 향후 수소의 생산 및 유통 기술의 개발로 그린수소 공급이 일반화될 경우, 연료전지는 오염물질이 전혀 배출되지 않는 에너지 설비로써 활용될 것으로 기대됩니다.

셋째, 분산형 전원에 적합합니다. 연료전지는 최종 소비자 인접지에 설치하여 전력과 열을 공급할 수 있는 고효율 친환경 에너지원으로, 기존 에너지원 대비 송전 및 변전 과정에서 발생하는 전력 손실이 없고 송변전 설비의 설치로 인해 발생하는 경제적ㆍ사회적 비용을 줄일 수 있습니다. 또한 전력 부하의 변동에 따라 발전량을 조정할 수 있는 부하 추종 운전이 가능하여 전력 계통의 부하 변동에 유연하게 대응할 수 있습니다.

(2) 산업의 특성

발전용 연료전지는 공공 및 민간 발전사업자에게 연료전지 기자재를 공급하고 장기유지보수서비스를 제공하는 산업으로, 기술적 난이도가 높고 실증 및 상용화에 오랜 시간이 소요되어 진입 장벽이 높습니다. 또한 제품 경쟁력의 핵심인 기술 개발과 양산 시설 확보를 위한 지속적인 투자가 필요해 전 세계 소수 업체만이 원천기술 및 제조시설을 보유하고 있으며, 원가 절감 및 에너지 효율 향상을 위한 기술 개발 노력을 지속하고 있습니다.

또한 연료전지는 경제적, 환경적 측면에서 긍정적 파급효과를 가지고 있는 산업입니다. 경제적 측면에서는 수소의 생산, 저장, 운송, 활용 등 밸류체인 전반에 걸쳐 다양한 연계 산업의 인프라 투자와 고용 확대를 유발하여 수소경제로의 이행을 촉진할 것으로 기대됩니다. 환경적 측면에서는 온실가스 및 미세먼지, 질산화물, 황산화물 등 오염물질의 배출이 거의 없는 친환경 에너지원으로서 환경 개선에 기여하고 있습니다.

(3) 산업의 성장성

발전용 연료전지는 친환경ㆍ고효율 에너지원으로, 분산전원의 최적 에너지 전환 기술로 부상하면서 전 세계적으로 투자규모와 시장이 확대되고 있습니다. 한국 정부도 신재생에너지의 이용ㆍ보급 촉진 및 민간 주도의 자생력 있는 수소경제 구축을 목적으로 정책적 지원을 통해 전후방산업을 육성하고 있습니다.

현재 발전용 연료전지는「신에너지 및 재생에너지 개발ㆍ이용ㆍ보급 촉진법」(이하 신재생에너지법)에 따른 신재생에너지 공급의무화제도(RPS, Renewable Portfolio Standard)를 바탕으로 초기 시장 및 인프라가 형성되어 2023년 12월말 기준 1,066MW(출처 : 전력통계정보시스템) 규모가 설치되었습니다.

2019년 1월에 발표된 '수소경제 활성화 로드맵'에 따르면 정부는 발전용 연료전지의 보급규모를 2040년까지 15GW(내수 8GW 및 수출 7GW)로 확대하는 것을 목표로 하고 있습니다. 이러한 목표 달성을 위하여 현행 신재생에너지 공급의무화제도(RPS)에서 발전용 연료전지를 분리한 청정수소 발전의무화제도(CHPS, Clean Hydrogen Energy Portfolio Standard)가 시행되었으며, 이에 근거하여 2023년 6월 일반수소발전 입찰시장이 개설되는 등 향후 발전용 연료전지 시장은 지속적인 성장세를 보일 것으로 예상됩니다.

(4) 경기변동의 특성 및 계절성

국내 발전용 연료전지 시장은 정부의 에너지 정책을 바탕으로 공공 및 민간 발전사업자들이 발주하는 시장으로, 경기변동 및 계절성의 영향이 크지 않습니다. 연료전지 시장에 영향을 미치는 핵심 요인은 정부의 신재생에너지 및 수소경제 활성화 정책 동향이며, 기타 부수적인 요인으로는 신재생에너지 전력 시장의 수급 상황 및 신재생에너지 공급인증서(REC, Renewable Energy Certificate) 가격의 변동성, 수소 공급을 위한 NG/LPG 등 연료 가격, 연료전지에 대한 주민수용성 등이 있습니다.

(5) 경쟁요소

발전용 연료전지의 주요 경쟁 요소로는 발전 성능(파워, 효율, 가동율 등) 및 가격(기기, 설치 및 서비스 가격) 등이 있으며, 그 외에 공급 실적, 장기 운영검증 여부, 회사의 재무구조 등도 중요하게 고려됩니다.

당사가 제작ㆍ공급하는 PAFC 연료전지는 상용화가 검증된 안정된 기술로 높은 전기/열 복합효율(90%)을 구현하여 국내 발전용 연료전지 시장을 선도하고 있습니다. 특히 발생열을 지역난방, 냉동창고, 온천, 스마트팜 등 열원이 필요한 곳에 활용할 수 있고, NG, LPG, 수소 등 다양한 연료를 활용할 수 있는 제품 Line-up을 보유하고 있어 지역의 연료사용 특성에 맞는 연료전지 공급이 가능합니다. 또한 상대적으로 작동온도가 낮은 저온형 연료전지로 핵심 부품의 장기간(10년) 수명 보증이 가능하고, 재료의 선택이 자유로워 제품의 가격 경쟁력이 높다는 장점이 있습니다.

(6) 자원조달의 특성

발전용 연료전지의 원천기술 개발 및 최초 상용화는 미국 기업들에 의해 주도되어 초기에는 관련 원재료 업체들이 북미 및 유럽에 편중되어 있었으나, 부품의 안정적인 조달 및 원가 경쟁력 강화를 위하여 부품의 국산화를 지속적으로 추진하고 있습니다.

(7) 관계 법령 또는 정부의 규제 및 지원 등

연료전지는 신재생에너지법상 신에너지로 분류되어 정부의 신재생에너지 정책과 밀접한 관계를 가지고 있습니다. 정부는 에너지원의 다양화, 에너지의 안정적인 공급 및 환경친화적인 에너지 구조로의 전환 등을 목적으로 신재생에너지 사업을 집중적으로 육성하고 있습니다.

또한 수소경제로의 이행 촉진을 위하여「수소경제 육성 및 수소 안전관리에 관한 법률」(이하 수소법)이 제정되어 2021년 2월 5일부터 시행되었습니다. 수소법은 수소경제 기본계획 수립, 수소경제위원회 출범 등 수소경제 이행 추진체계 마련, 수소산업 기반 조성을 위한 정책적 지원, 수소안전관리 체계 구축 등을 규정하고 있어 발전용 연료전지의 지속적이고 체계적인 보급을 위한 법적 근거로 기능할 것으로 전망됩니다. 특히 2022년 12월 청정수소 발전의무화제도(CHPS, Clean Hydrogen Energy Portfolio Standard) 도입을 주요 내용으로 하는 개정 수소법이 시행되었으며, 이에 근거하여 2023년 상반기 및 하반기 일반수소발전 입찰시장이 개설되었고, 순차적으로 2024년 청정수소발전 입찰시장이 개설될 예정입니다.

【㈜오리콤 광고부문, ㈜한컴】

(1) 산업의 특성

광고란 광고주가 소비자를 설득하거나 소비자에게 영향을 미치기 위해 다양한 광고 매체를 이용하여 원하는 내용을 전달하는 유료 형식의 비대면적 커뮤니케이션입니다. 광고산업은 광고주를 대리하여 광고계획을 수립, 제작하는 활동과 광고매체에 광고를 시행하거나 광고매체를 대신하여 광고시간 및 매체를 판매하는 활동, 광고물 작성 및 이와 관련된 조사 활동과 프로모션 등이 포함됩니다.

(2) 산업의 성장성

최근 지상파 TV, 라디오, 신문, 잡지 등 4대 매체에 의한 광고시장은 정체를 보이는 반면, 모바일과 SNS를 비롯한 뉴미디어 광고시장은 사용자가 확대되고 광고주의 관심이 커지면서 상대적으로 높은 성장률을 보이고 있습니다.

(3) 경기 변동의 특성

광고업은 다른 산업에 비해 경기 변동에 대해 상대적으로 높은 탄력성을 보이고 있습니다. 통상적으로 경기호황 시 광고주들이 마케팅 예산을 확대하는 등 공격적인 정책을 펴기 때문에 광고시장은 성장세를 나타내지만, 반대로 경기침체 시에는 광고주들이 광고 예산을 우선적으로 축소하는 경향이 있기 때문입니다.

(4) 계절성

일반적으로 광고시장은 여름상품 출시 시기인 2분기와 크리스마스와 연말 시즌인 4분기에 기업의 마케팅 활동이 활발해짐에 따라 성수기의 양상을 보입니다. 하지만 최근에는 글로벌 금융위기 등의 급격한 경기 변동과 올림픽, 월드컵 등 세계적인 이벤트로 인한 광고시장의 영향도 무시할 수 없게 되었습니다.

(5) 국내시장 현황

2023년 광고시장은 인플레이션, 고금리 등에 따른 소비심리 위축으로 기업투자 부담이 증가하여 성장세가 둔화되었습니다. 4대매체(TV/라디오/인쇄/옥외) 광고시장은 2022년 대비 감소하였으나, 디지털시장은 모바일 부문의 검색광고를 중심으로 성장을 지속하였습니다. BTL 시장은 코로나 종식 선언과 더불어 각종 전시/행사 재개로 활성화되었습니다.

2024년 광고시장은 경기 불확실성으로 인해 저성장 기조를 유지할 것으로 전망됩니다. 다만, 올림픽, 총선 등의 빅이벤트로 일시적으로 집행이 증가할 것으로 예상됩니다.

(6) 회사의 경쟁상 강점

오리콤 광고부문은 국내 최초의 종합광고기업으로 풍부한 노하우와 인프라를 가지고 있습니다. 이를 바탕으로 두산그룹에 속해 있는 계열 광고기업이면서도 비계열 광고주 비중이 여타 인하우스 광고대행사 보다 높은 수치를 나타내고 있습니다. 앞으로도이를 확대해 나갈 것입니다.

한컴은 83년 창립이래 지난 37년동안 축적해 온 경험과 노하우를 바탕으로, 국내 최고수준의 크리에이티브 역량을 갖춘 우수인재들이 광고주들에게 맞춤형 통합 광고 솔루션을 제공하고 있습니다. 다양한 업종의 광고대행 업무를 수행하면서 다양한 광고주들과 협력하고 있으며, 많은 국내외 행사 진행경험도 가지고 있습니다. 그동안 쌓아온 행사진행 경험을 토대로 Digital Base의 대규모 행사전문 역량을 차별화하여 BTL(미디어를 매개하지 않은 프로모션)부문에서도 업계강자가 되고자 노력하고 있습니다.

【㈜오리콤 매거진 부문】

(1) 산업의 특성

'잡지 등 정기간행물의 진흥에 관한 법률'에 따르면 '잡지'는 "정치·경제·사회·문화·시사·산업·과학·종교·교육·체육 등 전체분야 또는 특정분야에 관한 보도·논평·여론 및 정보 등을 전파하기 위하여 동일한 제호로 월 1회 이하 정기적으로 발행하는 책자 형태의 간행물”로 정의되어 있습니다. 잡지 산업은 '잡지'를 발행하는 사업체의 생산, 유통, 공급 등 모든 경제활동을 의미합니다. 시장은 점차 세분화, 전문화 경향을 보이고 있고 한정된 시장에서 경쟁이 치열해 지고 있습니다. 미디어 시장이 점차 디지털 중심으로 변화됨에 따라 잡지업계에서도 디지털 컨텐츠를 제작, 공급하는 것으로 그 영역을 확대하고 있습니다.

(2) 산업의 성장성

잡지는 신문의 보도기능과 도서의 문화전달기능을 수행하는 복합정보의 성격을 갖는 매체입니다. 또한 잡지는 보다 다양화되고 전문화된 독자의 욕구를 가장 정확하게 수용할 수 있는 전문 정보매체이자 정보, 지식사회의 기간산업으로 중요한 역할을 담당하는 매체이기도 합니다. 디지털 시대에 접어들면서 기존의 잡지 컨텐츠는 새로운 플랫폼의 온라인 잡지 형태등으로 채널 경로를 점차 다양화 하면서 그 사용방식에 따라 발전가능성이 크다고 볼 수 있습니다.

(3) 경기변동의 특성

대부분 잡지사에서 광고수입이 주요 수익원으로 자리잡고 있으며, 광고매출은 일반적으로 경기의 흐름에 민감하게 반응하고 있습니다. 제품판매의 경우는 광고매출에 비해 상대적으로 경기의 흐름에 덜 민감하게 반응하고 있습니다.

(4) 계절성

패션잡지의 경우 비교적 뚜렷한 계절성을 지니고 있습니다. 3,4월과 9,10월이 성수기로서 상대적으로 광고물량이 많고 매출이 증대되는 시기입니다.

(5) 국내시장 현황

2023년에는 전년 하반기에 이어서 광고주의 이벤트/행사에 대한 수요가 회복됨에 따라 관련된 다양한 컨텐츠 제작 및 상품 판매 등을 통해 매출을 확대하였습니다.

2024년에는 고금리, 고물가의 영향으로 소비심리가 위축되면서 광고시장은 저성장 기조를 유지할 것으로 예상됩니다. 이에 따라 광고 상품의 경쟁력을 강화할 수 있는 디지털 컨텐츠 상품을 확대하여 매출을 확보할 예정입니다.

(6) 회사의 경쟁상 강점

당사는 글로벌 브랜드인 Vogue, GQ, Allure, W를 라이선스 하여 뛰어난 매체력과 브랜드 파워를 바탕으로 하이패션지, 남성지, 뷰티전문지 등 각 잡지 카테고리에 리딩 매체로 포지셔닝 하고 있습니다. 또한 디지털 환경 변화에 맞추어 각 브랜드별 웹사이트와 모바일 사이트, 디지털 매거진, SNS 등 다양한 온라인 플랫폼 운영을 통해 audience와 소통하고 있습니다. 이를 기반으로 광고주에게 프린트 잡지 및 다양한 디지털 미디어를 활용한 통합 마케팅 서비스를 제공함으로써 업계를 선도해 나가고 있습니다.

【㈜두산테스나】

(1) 산업의 특성

반도체 산업분야는 반도체 재료 및 반도체 전자회로소자의 제조·제작과 이들의 응용제품을 생산하는 산업이며 넓게는 반도체 소자 응용기기의 제작 및 이와 관련된 산업을 포함하고 있습니다. 그러므로 반도체 산업은 전자산업, 정보통신산업, 자동차산업, 항공우주산업, 바이오산업 등 다양한 첨단산업들을 포함하는 고부가가치 산업입니다. 최근 세계 반도체 시장은 디지털 TV, 스마트폰, 태블릿 PC, 자동차, 윈도 PC 등 응용제품시장의 성장에 따라 반도체 수요가 지속적으로 증가하는 추세입니다.

(2) 산업의 성장성

2000년대로 들어와서는 IT산업의 급속한 발전으로 반도체 활용 분야가 다양해짐에 따라 설계 전문인 팹리스(Fabless) 분야가 더욱 활발히 성장하게 되었고 이는 파운드리의 거대화와 후공정(테스트, 패키징)의 성장으로 이어졌습니다. 특히, 다품종 소량생산의 특성을 갖고 있는 시스템 반도체 분야의 팹리스가 성장할수록 파운드리, 패키징, 테스팅 업체들은 자연스럽게 공정의 분화가 이루어졌고, 각각의 공정은 서로 가치사슬로 연결되어 있으며 한 곳의 공정을 배제하고 진행할 수 없게 됨에 따라 상호보완적인 역할을 통하여 동반 성장하게 되었습니다.

(3) 경기변동의 특성

반도체 산업은 경기민감도가 높아 업계의 사업변동성이 높은 특성을 지니고 있으며, 당사의 실적도 이와 같은 경기 변동에 영향을 받을 수 있습니다. 하지만 범용성의 성격을 갖는 메모리 반도체와는 달리 다양한 종류의 제품이 수요처에 의해 설계되고 적용되어야 하는 특성상 공급과잉의 우려가 낮아 경기 변동에 덜 민감하다고 볼 수 있습니다.

(4) 경쟁요소

시스템 반도체 설계사 및 제조사는 메모리 반도체와는 달리 value chain을 형성하여 공정상의 분화를 통해 이익을 추구하고 있습니다. 이러한 공정의 전문화 추세로 종합 반도체 제조사는 외주 비중확대와 소비자 요구에 맞춘 다양한 제품개발과 설비투자를 필요로 합니다. 장치 산업의 특성상 초기 투자가 필수적이며, 초기 투자 이후에도 전방산업의 변화에 맞춰 지속적인 기술 개발과 양산 투자가 필요합니다.

(5) 자원 조달의 특성

당사는 반도체 테스트 사업을 주된 사업으로 영위하고 있으며, 해당 사업에는 원재료및 부재료 등이 사용되지 않아 해당사항 없습니다

(6) 신규사업에 관한 사항

현재 추진중인 신규사업 내용은 없습니다.

【기타 부문】

(1) 산업의 특성

스포츠, 레저, 관광산업은 생활수준이 높아짐에 따라 지속적으로 성장하고 있으며, 특히 골프클럽의 경우 국민의 소득수준 향상과 여가시간 확대 등을 기반으로 지속적인 성장세를 보이고 있습니다. 또한 정부의 골프대중화 촉진을 위해 2000년 1월부터퍼블릭 골프장에 대해 일반세율을 적용해 오고 있어 골프장 이용객수는 국내경기 둔화에도 꾸준한 증가세를 보이고 있습니다.

(2) 산업의 성장성

골프장 수의 증가로 과열경쟁이 지속되고 있으며, 높은 투자비와 골프장에 대한 부정적인 인식, 정부의 제도적 규제로 인하여 진입장벽이 높은 편이었으나, 스크린 골프 대중화와 인식변화에 따른 각종 골프관련 매체(TV, Youtube)가 발전하면서 여성ㆍ젊은층 골퍼 확산으로 골프 인구의 지속적인 증가로 골프산업에 활기를 더해가고 있습니다.

(3) 경기변동의 특성

스포츠, 레저산업은 타산업과 비교하여 경기변동에 크게 민감한 반응을 보이지 않는 것으로 평가됩니다. 국민의 여가생활에 대한 인식변화와 문화를 즐기려는 최근의 상황을 감안하면 경기하락시 급격한 매출하락으로 이어지지 않을 것으로 예상됩니다.

최근 코로나19 팬데믹 상황에서 해외로의 골퍼 유출이 사라져 국내 골프시장이 전반적으로 약진을 이루었으나,코로나 19 엔데믹에 따른 해외골프 여행 등이 가능해져 일부 국내 고객의 유출을 야기할 소지가 있습니다.

(4) 경쟁요소

양양고속도로 개통 등 수도권과의 거리가 근접해지면서 거리상의 약점은 점차 보완되고 있습니다. 또한 골프장 클럽하우스를 비롯한 시설물 리모델링, 코스 리뉴얼 등으로 골프장의 가치가 상승되었습니다.

특히 최고 품질 수준의 코스관리, 예약 신뢰도, 고객 서비스 등은 타 골프장과 비교하여 높은 경쟁우위를 가지고 있으며, 2008년부터 2022년까지15회에걸친 두산 매치 플레이 챔피언십의 성공적인 개최 및2022 골프다이제스트 코리아가 선정한 강원권 베스트 코스 선정, 매일경제신문과 한국리서치가 공동 조사한 2023 대한민국 골프장평가(18홀 이상의 390개 골프장 대산)에서 전국 회원제 8위, 강원권 회원제 1위에 선발되며 골프장의 우수성을 지속적으로입증해가고 있습니다.

(5) 자원조달의 특성

원재료 조달 및 제공측면에서 두산큐벡스는 영위 사업장의 식당을 직영으로 운영하면서 식자재 등을 최상 수준의 원재료를 조달하여 고객들에게 최고의 제품(음식)을 제공할 수 있는 기반을 마련하였습니다. 또한 원재료 등의 저장, 포장, 보관 등에 있어 적정상태를 유지하고 있으며, 자체 내부위생점검 및 외부위생점을 통하여 철저한 재고자산 관리로 고객들에게 양질의 서비스를 제공하고 있습니다. 대부분의 원재료가 해외의존도가 매우 낮은 종류이므로 조달의 어려움은 없습니다.

(6) 관계법령 또는 정부의 규제 및 지원 등

회원제 골프장으로서 건물, 구축물 등 부동산에 대한 조세부담(취득세, 재산세 중과 등)은 여전히 높은 수준입니다. 또한 부정청탁 및 금품 등 수수의 금지에 관한 법률(일명 김영란법)의 시행으로 어려운 환경이지만 골프 대중화에 따른 지속적인 신규 골프 인구의 유입이 긍정적인 요인으로 작용하고 있습니다.

(7) 신규사업에 관한 사항

2017년 9월 30일자로 ㈜두산이 영위하고 있는 FM사업(건물 및 시설관리) 및 BS 사업(급여/복리후생/총무업무대행)을 현물출자 방식으로 양수하여 사업영역 확대 및 지속성장 기반 확보를 통해 향후 매출증대와 기업가치 제고에 긍정적 요인으로 작용하고 있으며, 2020년 6월 15일자로 밸류그로스 지분 투자를 통한 자산관리업 사업영역 확대를 추진하고 있습니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

【㈜두산 전자BG】

전자BG는 동박(Copper Foil), 유리섬유(Glass Fabric), 에폭시 수지 등을 원료로 하여 동박적층판을 생산하는 업체로서 그 동안 국내 전자산업의 성장과 해외 직수출 증대를 통하여 성장해 왔습니다. 22년에도 고부가제품 비중 확대 및 삼성 외 Global 업체에 대한 공급 다변화, 신사업에 대한 사업 영역 확장을 통한 성장을 추진하고 있습니다.

【㈜두산 디지털이노베이션BU】

디지털이노베이션 BU는 IT 컨설팅 및 시스템 통합, 애플리케이션 운영 및 IT 인프라 Cloud 서비스를 통해 지속적인 성장을 이루어 왔습니다. 2022년에도 지속적인 서비스 경쟁력 강화를 통해 IT Infra Cloud 서비스 및 Digital Transformation을 통한 시스템 기반 IT 환경 구축에 주력하였습니다.

【두산에너빌리티㈜】

세계 발전설비 시장은 아시아, 미국, 유럽을 중심으로 성장해왔습니다. 아시아 지역은 석탄 화력 발전설비, 미주지역은 복합화력 발전설비 위주로 시장이 성장해 왔으며국내시장은 석탄, 복합 및 원자력설비가 고른 성장을 보여왔습니다. 당사는 국내발전시장의 주요 고객인 한국전력공사의 신규 대형 발전소 대부분을 수주하여 왔으며, 민자발전 사업분야에서도 입지를 강화해 왔습니다.

당사는 1987년 한빛 3,4호기부터 국내 유일의 원자로 핵심설비 주계약자로 참여하여왔습니다. 국내에서 축척한 주기기 제작 역량을 바탕으로 2010년 한전과 컨소시움을구성하여 UAE 원전의 원자로 설비 및 터빈 발전기공급 계약을 체결하며 한국형 노형 최초 수출에 기여하였고, 중국 및 미국에서도 AP1000 노형의 핵심기기를 수주하며 제작 역량을 인정 받고 있습니다. 서비스 분야에서는 교체용 증기발생기 제작 및 원자로헤드 교체공사에 이어 증기발생기 교체 기술개발을 통해 2012년 한울 3,4호기증기발생기 교체공사를 국내 업체 최초로 수주 및 수행하여 사업 영역을 확대하였습니다. 2014년에는 신고리 5,6호기 주기기 공급계약을 체결하였고, 2016년에는 미국 AP 1000 증기발생기와 UAE 원전 3호기 원자로 및 증기발생기 2기를 납품하고 한빛5,6호기 교체용 증기발생기를 수주하였습니다. 또한 중국 CTEC사와 I&C 중국진출을 위한 MOU를 체결한 데 이어 캐나다 SNC-Lavalin사와 CANDU 노형 수명연장 및 신규원전 사업협력을 위한 MOU를 체결하며 시장 확대 노력을 지속하였습니다. 2017년에는 UAE 원전 4호기 원자로 및 증기발생기 2기를 성공적으로 출하하고 한국형 노형인 ARP 1400의 유럽사용자요건 인증을 획득하여 유럽 수출 가능성을 높였습니다. 정부의 에너지전환 정책으로 국내 신규원전 건설이 불확실해지면서 당사는 영국, 인도, 사우디 등 새로운 시장 진입을 적극 추진하는 한편 국내 서비스사업 분야확대 노력도 지속하고 있습니다. 2018년 1월에는 한울 1,2호기 교체용 원자로 헤드를 수주하며 국내 서비스사업 입지를 강화하였으며 최근 7월에는 미국 Watts Bar 2호기 교체 용 증기발생기 4기를 성공적으로 제작 및 출하하였습니다. 2018년 11월에는 한국형 노형인 APR1400이 미국 원자력 규제기관인 NRC로부터 표준설계인증을 획득함으로서 2017년 12월 획득한 유럽사용자요건(EUR) 인증과 더불어 NRC 인증까지 양대 설계인증을 완료하며 해외 수출의 교두보를 구축하였습니다.

2019년에는 신고리 4호기가 성공적으로 상업운전을 시작하였고, UAE 원전 정비사업계약 (MSA : Maintenance Service Agreement)을 체결하며 해외 원전 주기기 정비시장에 최초 진출하는 성과를 거두었습니다. 미국 NuScale사와는 4월 소형원전 사업을 위한 MOU를 체결한 데 이어 국내 투자사와 공동으로 지분투자까지 완료하며, 미국 및 세계 원전시장 내 NuScale 소형원전 사업에서 핵심기자재를 공급할 예정입니다.

또한 한수원을 대상으로 국내외 수력시장 진출을 위한 영업활동과 더불어 수력 관련 기술개발을 적극 추진 중입니다.

2020년 2월에는 당사가 원자로설비 및 터빈 발전기를 공급한 UAE 바라카 원전1호기가 연료장전을 완료하여 출력 상승시험을 수행중이며, 한빛 5호기 교체용 증기발생기 2기를 제작 및 최종 출하하여 총 120기의 증기발생기 공급 실적을 달성하였습니다. 6월에는 월성원전 2,4호기 습분분리기 성능개선 공사를 수주하며 가동원전 서비스 사업 역량을 확대하였으며, 8월에는 NuScale이 NRC 설계인증 심사를 통과하여 사업화가 가시화되고 있습니다.

9월에는 한수원과 원전 MMIS 디지털 트윈 용역을 체결하여 원전계측제어시스템의 신뢰도를 개선하고 원전 안전성을 재고할 것으로 기대하고 있습니다. 또한 국내외 수력시장 진출을 위해 한수원 등의 발전사 영업활동과 더불어 수력 관련 기술개발을 적극 추진하고 있습니다. 10월에는 4,000억 규모의 네팔 수력발전소 건설사업을 수주하였으며, 11월에는 한국중부발전과 해외 수력시장 진출을 위한 MOU를 체결한데 이어 라우스 푸노이 수력사업 공동 개발을 위한 MOU를 한국서부발전과 체결하는 등 수력사업을 적극적으로 추진하고 있습니다. 또한 수력기술 국산화를 위해 한수원과 공동으로 수력발전용 30MW급 수차/발전기 기술 개발을 추진 중에 있습니다.

2021년 1월에는 NuScale사 소형모듈형원전(SMR) 노형 제작성 검토 용역을 성공적으로 마무리하였고, 3월에는 원자력발전소의 사용후핵연료 저장용기인 Cask 5sets를 미국 TMI원전에 공급하며 국내기업 최초의 해외 수출 실적을 달성하였습니다. 또한 중국 CTEC사와도 중국 쉬다보원전에 원전계측제어시스템인 MMIS의 주요 기재재인 지진자동설비 공급 계약을 체결하며 해외 시장에서의 입지를 공고히 하고 있습니다.

2021년 4월에는 한국형 원전 최초 수출 프로젝트인 UAE 바라카원전 1호기가 성공적으로 상업운전에 들어갔습니다.

2021년 9월에는 미국 에너지부 지원을 받아 SMR을 개발 중인 미국 X-energy사와 SMR 기기제작을 위한 설계용역계약을 체결하여 SMR 사업 다각화를 추진하고 있으며, 2022년 12월에는 NuScale사의 첫 SMR 프로젝트의 주단조품 계약을 체결하며 본격적인 SMR 사업 시작을 알렸습니다.

2023년 1월에는 미국NAC사와 공동개발한 사용후핵연료 금속 저장용기 미국 원자력규제위원회(NAC) 설계승인을 취득하여 국내 사용후핵연료 건식저장사업의 경쟁력을 강화하였습니다.

2023년 3월에는 한국수력원자력과 약 2조 9천억원 규모의 신한울 3,4 호기 주기기 공급계약을 체결하며 한국형원전 주기기의 유일한 공급자로서의 입지를 공고히 하였고, 11월에는 당사가 국산화한 기술로 사용후핵연료 건식저장시스템(Cask) 종합설계용역을 수주하여 향후 수조원 이상 발주될 국내 표준형 건식저장시스템 사업에서의 경쟁력을 확보할 예정입니다.

당사는 2010년 3조9천억원 규모의 사우디 Rabigh Stage 6 프로젝트, 1조2천억원 규모의 인도 Raipur-Chhattisgarh 화력발전 프로젝트, 2013년12월 베트남 Vinh Thuan 주에 위치한 Vinh Tan 4 석탄화력발전소 건설공사, 2014년 2조원 규모의 신고리#5,6 프로젝트와 1조원 규모의 베트남 Song Hau 1 석탄화력발전소 건설 공사, 2016년 2조8천억원 규모의 Obra-C 및 Jawaharpur 석탄화력발전소, 2018년 1조7천억원 규모의 삼척화력발전소1,2호기 공사, 2020년 김포열병합발전소 파워블럭, 2022년 1조원 규모의 사우디 Tuwaiq 주단조 프로젝트, 2022년말 5천억원 규모의 사우디 Jafurah Cogen 열병합발전소 수주하였으며, 최근 2023년 카자흐스탄 Turkistan 복합화력을 신규 수주하여 건설 진행 중에 있습니다.

당사는 해수담수 플랜트 EPC 및 O&M 사업을 영위하고 있으며 설계, 기자재 조달, 시공, 시운전 등 기술적 부분과 함께 Financing, 계약관리 등 기술 외적 부분까지 전체적으로 수행하고 있습니다. 당사는 1978년 사우디아라비아 Farasan 프로젝트의 담수기기공급을 시작으로 2022년 사우디 Shuaibah 3 IWP 프로젝트 공급까지 총 1,900 MIGD(Million Imperial Gallon per Day : 담수설비의 용량을 나타내는 단위로 1 MIGD는 약4,546톤/일 생산량을 의미하며, 이는 하루 평균 약1만5천명이 사용 가능한 양임) 규모의 공급실적을 보유한 세계 최대 해수담수화 플랜트 공급사입니다. 당사는 현재 MSF(다단증발법) 시장의 누적 시장점유율 1위를 고수하고 있으며, 지속적인 기술개발을 통해 MED/RO 담수 기술을 독자적으로 개발하며 사업다각화에 성공하였습니다.

당사는 '81년 공장 준공 이후 현재까지 지속적으로 주단 사업을 영위해 오고 있습니다. 생산제품은 발전 및 산업 플랜트용 주단조품, 선박 및 엔진부품, 금형공구강 소재등으로 국내는 물론 중국, 일본, 독일, 미국, 대만 등지로 꾸준히 수출해 왔으며 그 동안 수입에 의존해 오던 각종 주단조품을 당사에서 개발 공급함으로써 국내 관련산업의 소재 국산화와 수출 경쟁력 향상에 크게 기여하여 왔습니다. 1995년에 ISO9001 인증서를 획득하였고 기술연구원과 신제품 개발 및 품질 개선을 통해 가격경쟁력 있는 고부가 제품을 국내외에 공급할 수 있는 세계 최고의 주단조 업체로 성장, 발전해 나가고 있습니다. 또한, 2003년 선박 엔진용 Crankshaft, 2004년 냉간압연용 Work Roll 및 금형공구강, 2007년 수력주강품 및 선미주강품, 2010년 화력 저압터빈용 저압 Rotor, 2011년 터빈발전기용 Rotor Shaft, 2013년 원전 주기기용 일체형 경판 등8종 제품이 국제적인 경쟁력을 인정받아 산업통상자원부로부터 세계일류상품에 선정되어 있으며, 해상풍력설치선의 승강형 철제 다리를 구성하는 핵심 구조물인 랙앤코드(Rack & chord) 특수강 개발을 마치고 '22년부터 양산 공급을 시작하여 성공적으로 시장에 진입하였습니다. 업계의 경쟁적인 투자와 기술개발에 대비하여 외형성장과 수익성을 확보할 수 있는 신제품 발굴에 박차를 가하고 있습니다.

2023년 세계경제는 우크라이나 사태 등 지정학적 불확실성이 이어지는 가운데 인플레 억제를 위한 주요국들의 금융긴축 지속으로 성장세가 제한될 것으로 전망됩니다. 다만 국내건설투자는 건설자재의 수급 안정화, 정부의 주택공급 정책 등에 힘입어 증가세로 전활될 것으로 예측됩니다. 발전시장의 경우, 각국 정부의 제도개선, 투자확대 등을 통한 탄소중립과 에너지 전환 이행 가속화가 예상되며, 특히 EU 탄소국경조정제도(CBAM) 도입 검토 등으로 수출기업들의 온실가스 감축을 위한 신재생에너지이용 확대가 가속화될 전망입니다. 더불어 정부에서는 해외건설 프로젝트 타당성 조사 지원 강화, 전문인력 양성, 프로젝트 금융지원 확대 등 해외건설 시장 진출을 위한저변을 지속적으로 확대하고 있어, 해외 건설시장의 사업 기회는 지속될 것으로 전망됩니다.

당사는 발전설비 기술력 향상을 위해 다양한 노력을 기울이고 있으며, 그 일환으로 2006년에는 보일러 부문 원천기술을 보유하고 북미, 중국 및 유럽에서 사업을 수행하고 있는 Babcock을 인수함으로써 보일러 원천기술을 획득함과 동시에 역량 강화의 디딤돌을 마련하였습니다. 이어 2009년에는 스팀터빈 부문 원천 기술 및 중소형 모델부터 대형 모델까지 Line-up을 갖추고 있는 Skoda Power를 인수하여 터빈관련 기술의 공동 개발을 추진하고 있습니다. 이로써 당사는 기 보유 발전기 원천기술에 이어 보일러, 터빈의 핵심 원천기술을 보유하게 되었으며, 보일러-터빈-발전기로 이어지는 발전소의 3대 핵심 원천기술을 모두 확보하게 되어 보일러, 터빈 패키지 시장 진출의 기반을 다지게 되었습니다. 2015년에 7천억원 규모의 고성하이화력#1,2 프로젝트, 1천억원 규모의 신서천 터빈 공급 프로젝트, 5백억원 규모의 영동 연료전환설비 서비스 프로젝트, 2천억원 규모의 보츠와나 Morupule A R&M 서비스 프로젝트, 2천억원 규모의 인도 Harduaganj 석탄화력보일러 공급 프로젝트를 수주하였습니다. 또한 2016년에는 1천 6백억원 규모의 보령#3 성능개선 프로젝트를 수주하여 국책과제와 연계한 표준화력 성능개선 초도 실적을 확보하였고, 1천 5백억원 규모의 Assiut / Cairo West 프로젝트를 수주하여 이집트 대형 석탄화력시장에 진출하였습니다. 이와 더불어 3천억원 규모의 인도 Barh I 보일러 Completion 프로젝트, 인도네시아 Grati STG 공급 프로젝트 등을 수주하였습니다. 2017년에는 미국 GT 서비스 업체인 ACT사(인수 후 사명은 "Doosan Turbomachinery Services"로 변경)를 인수하여 Global GT 서비스 시장 공략을 위한 기반을 마련하였습니다. 같은 해 한국동서발전과 '발전 플랜트 감시 및 진단 서비스 공동 사업 기술 협력 협약'을 체결하고, 디지털 솔루션 기반 'e-Brain 센터'를 공동 운영함으로써 디지털 발전 서비스 사업 역량을 강화해 나가고 있습니다.

당사는 2013년부터 국산 가스터빈 개발을 추진하여 현재 모델 제작 및 Test 완료 후 '22.3월말 김포열병합 발전소 GT(270MW급)를 출하하여 설치 완료 하였으며, '23.3월부터 시운전을 통해 Site 운전조건에서의 GT 안정성 검증 후 '23.7월 28일 상업운전 시작하였습니다. 이를 통해 당사는 국내 가스터빈 산업 생태계 구축에 일조하고, 수입대체 효과를 거둘 것으로 예상됩니다. 또한, 글로벌 탄소중립 정책 기조에 따라 성장하고 있는 수소시장에 대응하고, 수소가스터빈 사업을 차세대 신성장 발전 산업으로 육성하기 위하여, 중부, 동서 등 발전사와 MOU를 통해 실증 사업을 추진 중에 있습니다. 2023년 6월 한국중부발전과 2,800억원 규모 보령신복합발전소 주기기 공급계약을 체결하였습니다. 총 발전용량 569MW 규모의 보령신복합발전소는 2026년 6월 준공을 목표로 충남 보령시에 건설되며 380MW규모 H급 초대형 가스터빈을 비롯해 스팀터빈, 배열회수보일러(HRSG)를 공급합니다.

세계 각국의 정부 및 주요 발전 업체들은 환경저해물질 발생 저감 기술개발에도 국가적 역량을 집중해왔습니다. 한국정부는 2009년 '녹색성장 기본법'을 제정, 신성장동력을 집중 육성하여 에너지와 환경, 기후 변화에 대처하겠다는 계획을 발표한 바 있습니다. 이러한 시장 움직임에 대비하여 당사는 기존 미분탄 보일러 대비 오염물질 배출을 줄이고 연료비를 절감할 수 있는 순환 유동층(Circulated Fluidized-Bed) 보일러 기술을 확보, 태국 Glow, 필리핀 Cebu 프로젝트에 이어 국내 여수화력 제2호기에들어갈 340MW 순환 유동층 보일러를 수주하였습니다. 아울러 석탄 오염물질 배출 및 저효율 문제를 해소하며 매장량이 풍부한 석탄을 지속 사용 가능하게 하는 석탄가스화 복합화력발전(Integrated Gasification Combined Cycle)기술로 국내 태안 실증 플랜트사업을 수주하였습니다. 2018년 2월에는 700억원 규모의 신서천 화력 탈황설비 공사를 수주하였습니다. 이 탈황설비 기술은 국내에서 가장 엄격한 환경기준과 세계 최고수준의 황산화물 배출저감 설계기준이 적용된 제품이며, 이번 수주를 계기로 탈황·탈질설비 등 대기오염 물질을 줄이는 친환경 발전설비 시장을 적극 공략해 나갈 예정입니다. 11월에는 700억원 규모 영동#2 연료전환 프로젝트를 수주하였고, 1,000억원 규모의 Sodegaura Biomass CFB를 수주하며 일본 시장에 최초 진출하였습니다. 2019년에는 인도네시아 '팔루(Palu)3' 화력발전소 설비 공급 계약을 체결했으며, 계약 금액은 약 1,200억원 규모입니다. 두산에너빌리티는 인도네시아 정부의 강화된 환경규제기준에 부합하는 순환유동층 보일러(CFB, Circulating Fluidized-Bed)와 터빈 등 핵심 기자재를 일괄 공급할 예정입니다. 또한 2020년에는 폴란드 Olsztyn WtE(폐자원에너지화) EPC 프로젝트 수주에 성공함으로써 성장이 예상되는 유럽 WtE 시장 진출을 위한 교두보를 마련하였습니다.

풍력 산업은 Global 탈탄소 선언 및 신재생 확대 정책에 따라 지속 성장이 예상되는 시장입니다. 특히, 육상 대비 높은 부지 잠재량, 대규모 단지 개발 가능성 및 높은 설비 이용률 등으로 해상풍력 시장의 성장세가 지속될 것으로 예상되고, 해상풍력 산업은 제조 및 건설 산업의 경제적 파급 효과가 높아 각 정부의 신재생 정책에 주요 산업이 될 것으로 전망됩니다. 해상풍력 산업 확대에 따라 향후 풍력터빈 모델의 대형화 및 대형 풍력터빈 모델 제조사 간의 경쟁 심화가 예상되며, 대규모 단지 개발 중심으로 프로젝트 발주 규모도 확대 전망됩니다. 당사는 선제적으로 2006년 3MW급 풍력 발전 시스템인 WinDS 3000™ 개발에 착수하였으며, 2011년 3월 국내 최대용량 제품으로 국내업체 최초로 국제 형식인증(DEWI-OCC Type Certificate)을 취득하며 성공적으로 풍력 사업에 진출하였고, 2019년 6월에는 국내 기업 최초로 5.56MW 해상 풍력 발전시스템에 대한 형식인증을 받아 그 기술력을 입증하였습니다. 이후 국내환경에 적합한 저풍속 모델 개발을 지속 추진하여, 2017년 말 Rotor 직경 134m의 3MW급 모델의 국제 인증을 취득했습니다. 또한 2017년 국내 최초 상업용 해상풍력단지인 제주'탐라해상풍력발전단지'를 준공함으로써 국내 기업 중 유일하게 대규모 상업용 해상풍력발전단지 사업실적을 보유하고 있습니다. 주요 수주 실적은 2012년 400억원 규모의 영흥풍력2단지, 2014년 300억원 규모의 상명육상풍력 프로젝트, 500억원 규모의 전남육상풍력 프로젝트, 2015년 1,200억원 규모의 서남해해상풍력 프로젝트, 2018년 약1,100억원 규모의 서남해해상풍력 발전단지 유지보수 프로젝트 계약을 체결했습니다. 또한 2022년 12월 국내 최초로 8MW 해상풍력발전시스템에 대한 국제 형식인증을 취득했습니다. 이에 더하여 ESS(Energy Storage System, 에너지 저장장치), 바이오매스 기술, PV(Photovoltaic), 연료전지 등 신재생 에너지 분야의 지속적인 기술 개발을 통해, 정부의 녹색 성장 전략에 발 맞추어 세계 신재생 에너지 분야의 기술을 선도하는 기업으로의 성장을 목표하고 있습니다.

지구온난화로 인한 기후변화 문제에 대한 대책으로, 전세계적으로 온실가스 배출을 줄이고 친환경적인 미래를 위해 노력하고 있습니다. 또한 세계 각 정부는 규제를 통해 화석연료 사용량을 줄이고 이를 신재생에너지로 전환하는 정책을 확대하고 있습니다. 당사는 신재생에너지 사업발굴, 인허가 진행, 금융 조달 등 개발사업 역량부터 EPC 공사, 유지/보수, 운영까지 신재생에너지 사업 전반에 걸쳐 역량 확보를 하였으며, 이를 통해 친환경 녹색경영에 앞장서는 기업으로 발돋움 하고 있습니다.

【두산로보틱스㈜】

당사는 산업용 로봇, 그 중에서도 협동로봇(Cobot, Collaborative Robot)에 대한 제조 및 솔루션 제공 사업을 영위하고 있습니다. 협동로봇은 기존 산업용 로봇의 한계점(위험성, 높은 사용 난이도, 높은 가격)을 극복한 차세대 로봇으로서, 새로운 개념으로 부각되고 있는 추세입니다. 영어로는 'Cobot'이며 함께 한다는 의미의 접두사 'Co'가 붙은 대로 사람과 함께 협동하며 작업하는 로봇을 의미합니다. 하나의 생산활동을 기계가 단독으로 수행하는 것이 아닌 사람과의 협업(Co-work)을 통해 작업효율성 및 안전성을 높이는 것을 목표로 합니다.

당사는 2015년 4개 모델의 협동로봇을 개발을 완료한 후 로보월드, Automatica, Automate 등 세계 메이저 박람회에 참가하며 국내 및 해외 시장에 진출하였으며, 이후 2020년 6개 모델을 추가 출시하면서 협동로봇 시장에서 최대 라인업을 보유한 기업 타이틀을 얻게 되었습니다. 2021년에는 판매량 기준 글로벌 Top 4 진입에 성공하여, 글로벌 협동로봇 시장을 선도하는 솔루션 전문 기업으로서 입지를 굳혔습니다.

당사는 협동로봇에 대한 제품, 상품을 판매하는 단일 사업부문으로 구성되어 있습니다. 2023년 약 530억원의 매출을 달성하였으며, 주요 매출처는 미국, 유럽 등에 위치한 글로벌 Machining solution 업체, 로봇 솔루션 업체 등 다양한 산업에 속해있습니다.

당사는 국내에 소재한 고객사에 대한 영업을 실시하고 있을 뿐 아니라 국내 고객사의 해외 거점을 비롯한 일부 해외 고객사를 대상으로도 영업을 전개함으로써 당사의 제품을 전세계적으로 유통 및 판매하고 있습니다. 2023년 기준 해외 매출 비중은 약 56%입니다.

당사는 협동로봇 제조업체에 한정되지 않고 로봇 생태계를 구축하는 로보틱스 플랫폼 Provider로서 시장을 선도하기 위해 R&D 강화 및 신제품 개발, 판매망 확충, 신사업 진출에 앞장설 계획입니다. 아울러 당사는 단기간 내 B2B 로봇 시장의 Scale 선점 후 AI Vision 및 MoMa를 활용하여 다양한 산업 내 고도화 로봇 시장을 개척하고 장기적으로 범용적인 로봇, B2C 로봇까지 확장하여 최종적으로는 종합적인 로봇 솔루션 사업자로 거듭나고자 합니다.

【두산밥캣㈜ Compact Equipment, Portable Power 부문】

당사는 제품의 다변화, R&D를 통한 제품혁신, 구조조정을 통한 영업 체질 개선, 신흥시장 진출 가속화 등을 통하여 Compact Equipment 시장에서 선도자의 지위를 확보하였을 뿐만 아니라, Portable Power시장에서도 Global 경쟁력을 갖추고 있습니다

|

구분 |

설명 |

|

Compact |

Skid-Steer Loader, Compact Track Loader, Mini Excavator, Telescopic Handler, Backhoe Loader 등 소형 건설기계, Compact Tractor, Mower등 농업/조경용 소형장비, 400개 이상의 Attachment. |

|

Portable |

Portable Air Compressors, Generators, Lighting Systems 등 이동식 전기 및 공압 생산장비. |

【두산밥캣㈜ 산업차량 부문】

두산산업차량은 제품의 Full line-up 구축, 강력한 Dealership 체제, 신속한 서비스 제공 등으로 시장에서 우위를 유지하고 있습니다. 해외 시장에서는 전세계 Dealer network를 구축하였으며 전시회 참여 등 적극적인 마케팅 활동을 통해 선진국 시장에서의 시장 점유율 확대 및 주요 신흥 시장에서의 대형 고객 판매 증대로 지속적인 매출 성장을 이루어 왔습니다. 향후 신기종 출시를 통한 판매 확대, 국내 및 해외 지역의 Fleet deal 추진, 사업 영업 확대를 통해 지속적으로 성장해 나갈 계획입니다.

|

구분 |

설 명 |

| 산업차량 |

엔진지게차 : D30S, D45S, D25S |

| 전동지게차 : B25S, B25SE, B30S |

【두산퓨얼셀㈜】

당사는 발전용 연료전지 시장의 잠재적 기회를 적기에 극대화하고 미래 성장 사업의 원활한 투자 유치를 위하여 ㈜두산 연료전지 사업부문을 인적분할하여 2019년 10월 1일 설립되었습니다. 당사는 발전용 연료전지 사업을 단일 사업으로 영위하고 있으며, 주요 사업 내용은 발전용 연료전지 기자재 공급 및 연료전지 발전소에 대한 장기유지보수 서비스 제공 등입니다.

연료전지는 발전 효율이 높고 안정성이 우수하며 분산 발전이 가능한 친환경 발전원으로, 정부는 신재생에너지 보급 및 수소경제 활성화 정책의 일환으로 연료전지 시장 및 산업 인프라 조성을 추진하고 있으며, 당사는 이러한 정책 시장의 성장을 바탕으로 기술 개발과 다양한 사업 모델 확장에 주력하고 있습니다.

【㈜오리콤 광고부문, ㈜한컴】

2023년 광고시장은 인플레이션, 고금리 등에 따른 소비심리 위축으로 기업투자 부담이 증가하여 성장세가 둔화되었습니다. 4대매체(TV/라디오/인쇄/옥외) 광고시장은 2022년 대비 감소하였으며, 디지털시장은 모바일 부문의 검색광고를 중심으로 성장을 지속하였습니다. BTL 시장은 코로나 종식 선언과 더불어 각종 전시/행사 재개로 활성화되었습니다.

2023년도 순매출액은 오리콤 광고부문이 전년대비 18.5% 증가한 62,150백만원을 기록하였으며, 한컴은 17.6% 증가한 80,377백만원을 기록하였습니다.

2024년 광고시장은 경기 불확실성으로 인해 저성장 기조를 유지할 것으로 전망됩니다. 다만, 올림픽, 총선 등의 빅이벤트로 일시적으로 집행이 증가할 것으로 예상됩니다.

【㈜오리콤 매거진 부문】

2023년에는 광고 컨텐츠 제작 매출 등이 증가하였습니다. 매거진 부문의 순매출액은 전년대비 9.6% 증가된 76,858백만원을 기록하였습니다.

2024년에는 금리인상, 물가인상의 요인으로 소비 심리가 악화될 수 있는 등 시장의 불확실성이 커질 것으로 전망하고 있습니다.시장 환경 변화에 맞추어 새로운 기획을 제안하는 노력을 지속할 것입니다.

【㈜두산테스나】

㈜두산테스나는 2002년에 설립되어 시스템 반도체 후공정 중 테스트 사업을 전문적으로 영위해 온 기업입니다. 반도체 산업은 용도에 따라 메모리반도체와 시스템반도체로 구분됩니다. 메모리반도체는 데이터를 저장하는 역할을 하고, 시스템반도체는 연산, 제어 등의 정보처리 기능을 가지고 있습니다. 시스템반도체는 메모리반도체에 비해 다품종 소량 생산이며, 경기 변동에 상대적으로 둔감하다는 특징을 가지고 있습니다.

반도체 산업은 반도체 설계자산(IP)만 전문 개발하는 IP업체와 반도체 설계를 전문으로 하는 팹리스 업체, 외부업체의 위탁받아 칩 생산만을 전문으로 하는 파운드리(Foundry)업체, 가공된 웨이퍼를 조립하거나 패키징 또는 테스트만을 전문으로 하는 후공정(OSAT) 업체, 마지막으로 설계부터 생산까지 전 과정을 수행하는 종합반도체 업체(IDM, Integrated Device Manufacturer)로 구분됩니다.

테스트 사업은 통상적으로 반도체 제조 공정 중 웨이퍼 단계의 테스트와 패키징 후 마지막 출하 전 테스트의 2회 테스트를 수행합니다. 당사는 테스트 전문 업체로서 웨이퍼 테스트 및 패키징 테스트 서비스를 모두 제공하고 있으며, 이중 웨이퍼 테스트 매출 비중이 대부분을 차지하고 있습니다.

본사는 평택시 산단로에 위치해 있으며, 사업장은 평택에 하나, 안성에 두 개가 있습니다. 공장은 사업장별 1개씩 있습니다.

【기타 부문】

두산큐벡스는 2006년 두산건설㈜의 레저사업부문을 분사하여 설립한 레저회사입니다. 두산큐벡스는 강원도 춘천에서 총 27홀 규모의 라데나골프클럽을 운영 중에 있으며, 다년간 축적된 노하우를 바탕으로 위탁운영 사업장(두산에너빌리티 기숙사 및 게스트하우스 위탁운영, 두산그룹 연수원 연강원식당 위탁운영)을 전문적으로 관리, 운영하고 있습니다. 라데나 콘도미니엄은 '14년 10월말 영업을 종료하였으며, '15년 6월 30일 이사회에서 라데나 콘도미니엄 토지 및 건물에 대한 매각 승인이 가결되어 '15년 7월 6일 매매 계약을 체결하였습니다. 현재는 영업용 자산 일부만이 남아있으며 임시 휴업 상태입니다.

(나) 공시대상 사업부문의 구분

| 구분 | 주요제품 및 서비스 | 회사명 |

| 전자BG (주1) | 동박적층판 등 제조 및 판매 | ㈜두산, Doosan Electro-Materials Singapore Pte Ltd., Doosan Hongkong Ltd.,Doosan Electro-Materials (Shen Zhen) Limited.,Doosan Shanghai Chemical Materials Co., Ltd.,Doosan Electro-Materials (Changshu) Co., Ltd., Doosan Electro-Materials America, LLC., Doosan Electro-Materials Vietnam Company Limited. |

| 디지털이노베이션BU | IT 시스템 개발/운영 서비스 등 | ㈜두산, Doosan Digital Innovation America LLC., Doosan Information & Communications Beijing Co., Ltd., Doosan Digital Innovation Europe Limited. |

| 기타(주1) | 광고, 골프장, 콘도미니엄 운영 등 | ㈜두산, HyAxiom, Inc.(구, Doosan Fuel Cell America, Inc.), Doosan Energy Solutions America, Inc., DESA Service, LLC., ㈜오리콤, ㈜한컴, ㈜두산베어스, 두산로보틱스㈜,Doosan Robotics Americas, LLC,㈜두산모빌리티이노베이션, Doosan Mobility Innovation(Shenzhen) Co. Ltd., 두산경영연구원㈜,두산로지스틱스솔루션㈜, 두산인베스트먼트㈜, ㈜두산테스나, 두산에이치투이노베이션㈜,하이엑시움모터스㈜ 등 |

| 두산에너빌리티(주1) | NSSS, BOP, Turbine, 담수/수처리 설비, 주단조품, 플랜트설비 설치공사, 도로공사 등 | 두산에너빌리티㈜ 및 그 종속회사 |

| 두산인프라코어(주1) | 내연기관, 각종 건설기계, 운송장비 및 그 부분품 등 | 두산인프라코어㈜ 및 그 종속회사 |

| 두산밥캣(주2) | 소형 건설기계 및 장비의 제조 및 판매 | 두산밥캣㈜ 및 그 종속회사 |

| 두산건설(주1) | 아파트건설 등 | 두산건설㈜ 및 그 종속회사 |

| 두산퓨얼셀 | 연료전지 생산 및 판매 등 | 두산퓨얼셀㈜ |

| (주1) 당사는 전기 중 두산메카텍㈜와 그 종속기업(이하 "두산메카텍")을 매각하였으며, 전기 중 매각 결정한 Doosan Babcock Ltd.와 그 종속기업(이하 "DBL") 에 대해 당기 중 매각 절차를 완료하였습니다. 전전기 중 두산인프라코어 및 모트롤 사업부문을 매각하였으며, 두산건설에 대한 지배력 상실을 상실하였습니다. 이에 따라 연결실체는 두산메카텍, 두산인프라코어, 모트롤, 두산건설, DBL의 사업부문을 중단영업으로 분류하였으며, 비교표시 된 86, 85기 손익계산서는 재작성되었습니다. (주2) 지배기업은 2021년 7월 1일을 분할기일로 하여 산업차량 사업부문을 분할하여두산산업차량㈜를 설립하는 물적분할방식의 회사분할을 완료하였고, 이에 따라 두산산업차량㈜의 발행주식 총수를 지배기업이 전부 취득하였으며, 해당 주식은 2021년 7월 6일자로 종속기업인 두산밥캣㈜에게 매각 완료되었습니다. 이에 따라 두산산업차량㈜와 그 종속기업의 영업성과는 두산밥캣 사업부문에 포함되었으며, 비교표시된전전기 부문별 정보는 재작성되었습니다. |

(2) 시장점유율 및 시장의 특성

【㈜두산 전자BG】

- 시장점유율

2023년 글로벌 CCL 시장에서 당사 M/S는 PKG 31%, FCCL(양면/단면/DFP) 15%, HF 12%로 추정하고 있습니다.

- 시장의 특성

당사가 생산, 판매하고 있는 인쇄회로용 동박적층판(CCL)은 전자제품의 필수적 소재이기 때문에 전자산업의 성장과 궤를 같이 한다고 볼 수 있습니다. 따라서 동박적층판이 사용되는 통신기기, 컴퓨터, 가전제품 등의 성장율이 동박적층판 산업의 성장에 큰 영향을 준다고 볼 수 있습니다. 또한 일반소비재와 달리 CCL 제품의 경우 특정제품을 사용하기 위해서는 국내 외 완제품 업체(SET업체)와 인쇄회로기판 업체로부터 사전에 품질 및 규격승인을 득해야만 사용이 가능한 특성이 있습니다.

【㈜두산 디지털이노베이션BU】

- 시장점유율

해당 산업의 시장점유율에 대한 합리적 추정이 집계된 자료는 없습니다.

- 시장의 특성

국내 IT 서비스 시장은 그룹 관계사를 주요 대상으로 하는 아웃소싱 시장(Captive Market)과 그 외의 SI시장(Non-Captive Market)으로 구분할 수 있습니다. 당사는 국내/외 핵심 ISB 사업에서 IT 컨설팅 및 시스템 통합, 애플리케이션 개선 및 운영, IT 인프라 구축 및 운영 등의 서비스를 지속적으로 제공하고 있습니다.

【두산에너빌리티㈜】

- 시장점유율 등

1) 발전설비 및 담수설비

| 구 분 | 제61기 | 제60기 | 제59기 | 비 고 | |

| 원자력 | 국내 | 100% | 100% | 100% |

국내: 한국전력공사, 한국수력원자력, IPP 주기기 기준 |

| 보일러 | 국내 | - | - |

- |

국내: 한국전력공사, 한국수력원자력, IPP 주기기 기준 해외: McCoy 2022 - 보일러 : 한국, 중국, 일본 시장은 제외 - ST : 한국,중국 시장 제외 |

| 해외 | - | 12.0% | 12.0% | ||

| 터 빈 | ST(국내) | 91.7% | 35.0% | 35.0% | |

| ST(해외) | 7.8% | 8.0% | 8.0% | ||

| GT(국내) | 17.3% | - | 13.0% | ||

| 담수설비 | 국내 | - | - | - | 국내 : 당기 입찰 가능한 발주건이 없었음 해외 : GWI(Global Water Intelligence) 발간 자료 |

| 해외 | - | 33.3% | 15.0% | ||

| ※ 당분기말 터빈 GT(국내)의 경우, H-class급 이상 GT 기준 (전기까지는 전체 class급 기준) ※ 담수설비의 경우, 당사 Access 가능 국가의 5MIGD 이상 중대형급 해수담수화 프로젝트 용량 기준 |

2) 주단조품

|

제품구분 |

제61기 | 제60기 | 제59기 |

|

주조품 |

21.70% | 13.86% | 22.20% |

|

단조품 |

44.90% | 47.23% | 52.50% |

| ※ 국내 접근가능한 시장을 기준으로 주조품의 경우 국내 선박품의 중량 기준 점유율이며, 단조품의 경우 국내 선박품, Crankshaft, 금형공구강, Roll의 중량 기준 점유율임. |

3) 건설 부분

| (단위 : 억원) |

| 구 분 | 제61기 | 제60기 | 제59기 |

|

국내 건설공사 계약액(공공부문) |

643,060 | 568,563 | 560,177 |

|

당사 공공부문 수주액 |

17,688 | 2,464 | 5,835 |

|

시장 점유율 |

2.75% | 0.43% | 1.04% |

| ※ 대한건설협회자료(2023년 2분기 누계 실적 자료 기준 추정), 당사 공공부문 동일 기간 실적 |

- 시장의 특성

발전시장은 기존 단순 Package 발주 방식에서 벗어나 엔지니어링, 기자재 제작, 토목/건축 등 전체 발전소를 일괄로 발주하는 대형 EPC발주가 증가되는 추세입니다. 특히 꾸준한 경제성장으로 전력수요가 급격히 증가하고 있는 중국, 인도, 동남아 지역과 최근 유가상승에 힙입어 중동지역 EPC 발전 시장이 꾸준히 확대되고 있으며,현지 Developer들과의 전략적 제휴 및 현지 기업간 합작투자 등이 활발히 진행되고 있습니다.

원자력발전 건설 및 수출은 국가경제에 지대한 영향을 미치는 기간 산업으로 국가의 정책적 지원 아래 추진되기 때문에 각국의 재원조달 및 정책지원이 뒷받침되어야 하고, 사업적 Risk 및 안전성을 고려하여 건설경험 및 운전이력에 대한 높은 기준을 요구하기 때문에 진입장벽이 높은 시장이기도 합니다.

최근 원자력발전이 탄소중립 목표 달성을 위한 필수 에너지원으로 주목받으면서 국내를 포함해 미국,EU등 전세계 다수 국가가 원자력발전을 확대하거나 유지하는 정책을 운영하고 있습니다. 더불어 안전성이 강화되고 설치/운영 측면에서 유연성이 높은 중소형원자로가 주목받으면서 대형원전 뿐 아니라 중소형원자로를 포함한 신규원전건설이 꾸준히 증가할 것으로 예상됩니다.

당사는 한국형원전의 유일한 주기기 공급자로서 한수원, 한전과 함께 Team Korea의 일원으로 국가적인 차원에서 한국형노형의 수출을 적극 추진하고 있으며, 꾸준한 원자력 주요기기 제작경험 및 기술개발을 추진하며 대형원전 및 중소형원자로 기기제작 사업경쟁력을 높이고 있습니다.

주단조품 시장은 발전, 조선, 제철, 화공, 자동차, 가전 등 주요 전방산업의 동향에 따라 성장성 및 규모가 결정되므로 전세계적인 산업경기변화에 민감하게 반응합니다. 구체적으로, 경제성장에 따른 전력수요 증감에 따라서는 발전 소재가, 물동량 증감에따른 신조수요 수급에 따라서는 선박품 관련 소재가, 유가 등락에 따른 석유정제설비수요증감에 따라서는 관련 소재 시장이 확대/축소하는 현상이 나타납니다. 발전사업, 특히 원전시장과 브랜드 인지도가 필요한 특수소재의 경우에는 일체형/대형화로 인해 기술 진입장벽이 높아져 후발진입 업체의 접근성이 극히 제한적인 것이 시장의 특성입니다. 따라서 선진업체들은 이러한 대형 단조품 시장에서 꾸준한 사업영역 구축과 지속적인 성장을 위한 기술우위를 확보하기 위해 전력을 다하고 있습니다. 당사는 국내외 주조, 단조 업체와 경쟁하고 있고 시장다변화 정책을 통해 중국지역 등에 수출확대를 도모하고 있습니다

석탄 발전 비중 축소 및 신재생에너지 확대로 인해 안정적인 전력 공급원으로서 원자력과 가스복합화력발전의 수요가 높아지는 추세이며, 최근 Taxonomy(녹색분류체계)에 포함되며 에너지안보 대응을 위한 주요 발전원으로 지속 성장이 기대되고 있습니다. 또한 2030년 이후 LNG 가스발전 시장은 연료전환 및 한국형 표준 복합화력 실증사업과 연계한 시장 확대가 예상되며, 청정에너지로 분류되는 수소 가스복합발전 기술을 바탕으로 미래형 발전원으로서의 잠재적인 수요가 기대되고 있습니다.

서비스 사업의 경우, 주기기 개/보수 사업은 중동 지역 중심 발전소 연료 전환(Oil to Gas) 공사 수요와 노후 발전소의 단위 기기별 성능/수명 개선 수요가 지속 되고 있으며, 발전소 정비 사업은 발전소의 성능 및 수명 유지에 직결 되는 것으로 꾸준한 시장수요가 유지될 것으로 예상 하고 있습니다.

신재생에너지 발전 산업은 정부의 정책지원을 바탕으로 급격히 성장하고 있습니다. 재생에너지 3020, 수소경제 활성화 로드맵, 2050 탄소중립 정책 및 제10차 전력수급기본계획에 따라 에너지 주공급원이 기존 화석연료에서 친환경에너지로 지속 전환되며 태양광, 풍력, 수소연료전지 발전사업이 핵심 수단으로 활용될 것으로 전망됩니다. 더불어 기업의 ESG경영 및 자발적인 RE100 캠패인 참여 선언 등으로 신재생에너지의 수요는 꾸준하게 증가될 것으로 예측됩니다.

풍력 산업은 Global 탈탄소 선언 및 신재생 확대 정책에 따라 지속 성장이 예상되는 시장입니다. 특히, 육상 대비 높은 부지 잠재량, 대규모 단지 개발 가능성 및 높은 설비 이용률 등으로 해상풍력 시장의 성장세가 지속될 것으로 예상되고, 해상풍력 산업은 제조 및 건설 산업의 경제적 파급 효과가 높아 각 정부의 신재생 정책에 주요 산업이 될 것으로 전망됩니다. 해상풍력 산업 확대에 따라 향후 풍력터빈 모델의 대형화 및 대형 풍력터빈 모델 제조사 간의 경쟁 심화가 예상되며, 대규모 단지 개발 중심으로 프로젝트 발주 규모도 확대 전망됩니다.

【두산로보틱스㈜】

- 시장점유율

| [지역별 협동로봇 시장점유율] | ||

|

| ※ 자료 : Markets and Markets 2023, 당사 |

글로벌 협동로봇 시장은 상기와 같이 지역별로 구분됩니다. 현재 단일 국가로는 중국이 글로벌 협동로봇 시장에서 높은 비중을 차지하고 있는 상황입니다. 이는 다른 지역들 대비 산업의 노동력 의존도가 높기 때문에 고임금, 고령화에 따른 인력난 문제가 가장 부각되고 있는 데에서 기인합니다.

다만, 중국 시장은 1) 내수 위주의 폐쇄적인 시장 특성, 2) 낮은 성능 및 제품 신뢰도, 3) 저가 모델 위주의 제품 라인업 등의 특성을 보유하고 있습니다. 예를 들어, 중국의 협동로봇은 기술적인 측면에서 가반하중, 위치 정밀도, 중량, 용이성 등에서는 해외 기업의 기술수준을 따라잡은 것으로 평가받지만, 유럽의 CE인증, 미국의 NRTL인증 등 안전성 인증 측면 그리고 장시간 운용 측면에서 글로벌 수준에 미달하는 것으로 평가받습니다.

- 시장의 특성

협동로봇은 제조업 분야 이외에도 서비스용 로봇분야까지 그 사용처가 확대되고 있는 추세입니다. 늘어나는 인건비 부담은 제조업뿐만이 아니라 서비스업 전반에서도 나타나고 있는 현상입니다. 오히려 기존 자동화 도입률이 높았었던 제조업보다 사람이 직접 수행하며 서비스를 제공하던 서비스업 분야가 협동로봇이 침투할 수 있는 확장성이 더욱 높을 것으로 보여집니다. 일례로 당사가 영위하고 있는 협동로봇은 로봇커피, 튀김기를 활용한 조리 등과 같은 F&B 분야에서 적극적으로 도입되고 있는 추세이며, 이외에도 이동장치(Mobility)를 활용하여 촬영 등의 엔터테인먼트 분야의 보조, 브랜드 마케팅 활용 등 그 Application은 매우 다양합니다. 이에 따라 협동로봇은 시간이 지날수록 산업용 로봇 시장과 서비스용 로봇 시장 양측으로 확장될 수 있는 가능성을 보유하고 있어 그 규모는 더욱 커질 것으로 전망됩니다.

【두산밥캣㈜ Compact Equipment, Portable Power 부문】

- 주요 제품 시장 점유율 추이

|

구분 |

2023년 |

2022년 |

2021년 |

|---|---|---|---|

| SSL (국내) | - | - | - |

| ※ 시장점유율은 타사 판매 현황을 확인할 수 없어, 기재를 생략하였습니다. |

- 시장의 특성

건설기계산업은 전형적으로 경기상황에 따른 업황 변동성이 높은 산업으로서, 호황기에는 주택·토목·광산 등 전반적인 인프라 개발에 소요되는 고정자산 투자의 증가에 따라 시장규모가 확대되는 반면, 불황기에는 투자유보에 따른 건설장비 수요가 급감하면서 시장이 위축되는 모습을 보입니다. 또한 3~4년 주기의 교체 수요 및 태풍 등의 자연재해 등에 의해서도 영향을 받는 산업입니다.

지역별 건설기계 시장은 그 지역의 개발 정도, 건설 규모, 건설의 유형에 따라 그 특성이 다릅니다. 북미 및 유럽 등 선진 건설기계 시장은 주택, 도심지 인프라 개보수 등 소규모 건설 위주의 수요로 인해 소형 장비 비중이 높습니다. 중국은 대규모 인프라 공사 및 원자재 수요에 의한 광산용 중대형장비 비중이 높으며, 최근 경기 불황에서 벗어나 '17년 부터 원자재 확보를 위한 중대형장비 수요가 증가하고 있으며, 농촌이나 시정공사 및 지속적인 도시화 계획에 의한 소형장비 판매 비중이 지속적으로 높아지고 있습니다. 신흥시장은 도로/철도/항만 등 대규모 인프라 신설공사 비중이 높아 중대형장비 비중이 높았으나, 최근 인건비 상승과 농촌의 도시화 진행으로 소형 장비에 대한 수요가 점차 증가 중에 있습니다. 이러한 시장의 특성을 반영하여 글로벌 콤팩트(SSL/CTL/MEX 등) 시장은 선진 시장, 특히 북미를 중심으로 형성되었으며, 최근 일부 신흥시장 시장이 소폭 성장하고 있습니다.

【두산밥캣㈜ 산업차량 부문】

- 시장점유율

시장점유율은 타사 판매 현황을 확인할 수 없어, 기재를 생략하였습니다.

- 시장의 특성

산업차량 시장은 산업용 차량을 다루는 전문 딜러들이 있으며 신차 판매, 중고 지게차 판매, 렌탈, 특정 제품Line-Up 전문 등 세분화된 성격의 딜러들이 존재합니다. 이러한 딜러들을 통해 매출이 발생하기 때문에 딜러 네트워크가 곧 매출에 직접적인 경쟁력이 됩니다. 두산산업차량은 국내 딜러 네트워크와 더불어 Downstream 사업(중고 지게차, 렌탈, 부품 판매 등 신차 판매라는 Mainstream외의 사업분야)을 토대로 End-User와의 접점을 늘려가며 딜러 네트워크의 경쟁력을 넘어서서 End-User에 대한 Data 기반의 CX 극대화를 통한 경쟁력 확보를 진행중입니다.

【두산퓨얼셀㈜】

- 시장점유율

공식적으로 발표되는 연료전지 시장점유율 자료는 없으며, 합리적 추정에 어려움이 있어 국내 누적 설치용량 기준으로 작성하였습니다.

| (기준일 : | 2023년 12월 31일 | ) | (단위 : MW, %) |

| 국내 전체 | 당사 공급 | 점유율 | 비고 |

|---|---|---|---|

| 1,066MW | 545MW | 51% | 국내 누적 설치용량 기준 |

| ※ 출처 : 전력통계정보시스템 |

- 시장의 특성

발전용 연료전지는 친환경 고효율 분산전원으로 각국 정부의 에너지 정책을 바탕으로 빠르게 성장하고 있으며, 기술적 진입장벽이 높아 두산퓨얼셀, 미국의 Bloom Energy, Fuelcell Energy 등 상용화된 기술을 보유한 소수 업체를 중심으로 경쟁이 심화되는 양상을 보이고 있습니다.

당사의 주력 시장인 한국은 글로벌 보급량의 약 40%를 점유하며 세계 최대의 연료전지 발전시장으로 성장하였습니다. 이는 연료전지 산업 육성을 위한 정부의 정책적 지원과 설치면적이 작고 기상조건과 무관하게 안정적인 가동이 가능한 연료전지의 특성에 기인합니다. 또한 한국은 완비된 LNG망을 활용하여 연료전지 발전소에 천연가스 공급이 용이하게 이루어지는 등 연료전지 발전을 위한 제반 여건을 갖추고 있습니다. 향후에도 국내 시장은 발전용 연료전지의 보급 확대와 함께 발전단가 하락을 통한 경제성 확보와 전후방 연계사업의 성장 등 질적인 성장을 지속할 것으로 예상됩니다.

【㈜두산테스나】

- 시장점유율

국내 테스트 시장은 메모리반도체 및 시스템 반도체 업체로 나뉘어 있고 메모리 및 시스템반도체 테스트를 병행 또는 시스템, 메모리 구분하여 테스트하는 업체 등 다양하게 분포되어 있으며 패키징 회사에서도 내부적으로 테스트를 진행하여 국내 테스트 시장의 정확한 시장 규모 및 점유율 등을 객관적이고 신뢰할 수 있는 통계 자료가 없는 상황입니다.

- 시장의 특성

가) 장치 산업 : 테스트 산업은 장치산업에 속합니다. 고가의 테스트 장비에 대한 투자가 선행되어야 양산이 가능하며, 양산 능력의 조절도 추가적인 장비 투자에 의해 가능합니다. 장치 산업의 특성상 초기 투자가 필수적이며, 초기 투자 이후에도 전방산업의 변화에 맞춰 지속적인 기술 개발과 양산 투자가 필요합니다.

나) 서비스업 : 테스트 산업은 종합 반도체 제조사나 팹리스 업체 등에서 웨이퍼나 반도체 칩을 제공받아 테스트하는 서비스업의 형태를 가집니다. 고가인 테스트 장비와 반도체 Clean Room 등을 기반으로 제조업과 같은 생산체계를 보유하나 테스트 대상인 웨이퍼와 반도체 칩이 자사 소유가 아니기에 테스트 용역만 제공하게 됩니다. 이에 따라 원재료가 투입되지 아니하며, 발생하는 비용은 대부분이 테스트 장비에 대한 감가상각비와 인건비로 구성되는 비용 구조를 가지게 됩니다.

다) 기술 집약적 산업 : 시스템 반도체 테스트 산업은 기술 집약적 산업으로 다양한 칩들에 대한 테스트 프로그램 개발 능력과 운용 능력이 필수적으로 수반되어야 하는 산업입니다. 따라서 엔지니어의 기술 및 경력에 따라 품질이 좌우되는 특징이 있어 핵심 엔지니어 인력의 확보가 중요한 경쟁력으로 작용합니다.

라) 반도체 제조공정상의 중요성 : 반도체 제조 공정에서 테스트가 차지하는 비용은 파운드리와 패키징 공정에 비해 상대적으로 작지만 반도체 제품의 양품 및 불량을 검증하는 단계인 만큼 중요한 공정입니다. 제품의 생산 및 개발에 많은 비용을 투자하여도 제품의 검증 단계에서 테스트가 제대로 되지 않는다면 완성된 제품의 수율 저하 및 불량 제품 발생으로 정상적인 제품 출하 및 영업이 진행될 수 없습니다.

【기타 부문】

- 시장점유율

2023년 골프장 3분기 누계 내장객은 74,367명 (전년동기 89,320명)으로 전년 동기 대비 16.7%감소하였으며 골프산업의 특성상 합리적 추정에 어려움이 있으므로 주요경쟁회사별 시장점유율은 기재를 생략하였습니다.

- 시장의 특성

골프인구 증가추이에 비해 골프장들이 많이 생기고 있어 2021년말 전국 골프장의 수가 510여개소로 증가되는 등 경쟁심화가 가속화되고 있습니다.

하지만 여가문화에 대한 시간투자 증대와 골프대중화와 골프에 대한 인식변화에 따른 각종 골프관련 매체 및 예약 채널 등이 다변화되면서 잠재고객을 확보하기가 수월해져 향후 매출증대가 기대됩니다.

국내 골프산업의 경우, 2000년대의 호황기를 지나 성장단계로 보면 최고 성숙기를 지나 하강기에 접어든 상태에 있으며, 과거 각종 제도와 법률 완화와 수요초과로 인한 수익모델의 매력으로 급속도로 신규 골프장이 생기고 있는 실정이어서 경쟁이 최고조에 이른 상태입니다.

(3) 신규사업 등의 내용 및 전망

상기 「가. 업계의 현황」의 신규 사업에 관한 사항을 참고하시기 바랍니다.

(4) 조직도

| 부문/BG | 비고 |

| 전자BG | 동박적층판 등 제조 및 판매 |

| 디지털이노베이션BU | IT시스템 개발/운영 서비스 등 |

| 기타 | 직할조직 및 유통BU, 퓨얼셀파워BU |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

【제1호 의안 : 제87기 재무제표(이익잉여금처분계산서(안) 포함) 및 연결재무제표 승인의 건】

가. 해당 사업연도의 영업상황의 개요

- 「Ⅲ. 경영참고사항 - 1. 사업의 개요 - 나. 회사의 현황」을 참조하시기 바랍니다.

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)

※ 아래의 재무현황은 감사 전 연결ㆍ별도 재무제표입니다. 외부감사인의 감사의견 등을 포함한 최종 재무현황은 추후 전자공시시스템(http://dart.fss.or.kr)에 공시 예정인 당사의 「감사보고서 제출」 공시를 확인하여 주시기 바랍니다. (공시제출 예정일 : 2024년 3월 20일)

1) 연결재무제표

| 연 결 재 무 상 태 표 | |

| 제 87(당) 기 2023년 12월 31일 현재 | |

| 제 86(전) 기 2022년 12월 31일 현재 | |

| 주식회사 두산과 그 종속기업 | (단위 : 원) |

| 과목 | 주석 | 제 87(당) 기말 | 제 86(전) 기말 | ||

|---|---|---|---|---|---|

| 자산 | |||||

| Ⅰ. 유동자산 | 11,446,327,758,199 | 9,526,315,384,836 | |||

| 1. 현금및현금성자산 | 4,5,10,35 | 3,539,166,947,066 | 2,074,186,431,748 | ||

| 2. 단기금융상품 | 4,5,10,33 | 231,536,505,252 | 160,916,144,934 | ||

| 3. 단기투자증권 | 4,6,10,33 | 86,236,777,668 | 33,347,906,989 | ||

| 4. 매출채권 | 4,7,10,33,34 | 1,665,733,239,617 | 1,895,477,518,134 | ||

| 5. 기타채권 | 4,7,10,34 | 542,910,135,873 | 332,336,150,780 | ||

| 6. 미청구공사 | 4,25 | 1,491,170,128,484 | 1,177,231,442,816 | ||

| 7. 파생상품평가자산 | 4,9,10 | 21,332,488,441 | 77,099,865,917 | ||

| 8. 확정계약자산 | 9 | 37,426,844,236 | 54,959,871,522 | ||

| 9. 재고자산 | 8,33 | 2,927,119,508,674 | 2,756,671,475,081 | ||

| 10. 매각예정자산 | 38 | 54,755,404,840 | 4,684,773,519 | ||

| 11. 기타유동자산 | 848,939,778,048 | 959,403,803,396 | |||

| Ⅱ. 비유동자산 | 16,840,480,893,386 | 16,789,037,238,375 | |||

| 1. 장기금융상품 | 4,5,10,33 | 47,890,823,343 | 42,975,238,910 | ||

| 2. 장기투자증권 | 4,6,10,33 | 257,501,470,746 | 459,348,913,297 | ||

| 3. 관계기업및공동기업투자 | 11,33 | 404,522,346,700 | 431,385,152,841 | ||

| 4. 유형자산 | 12,16,33,39 | 6,509,435,168,360 | 6,273,316,148,740 | ||

| 5. 무형자산 | 13,39 | 8,031,701,169,958 | 7,890,852,550,074 | ||

| 6. 투자부동산 | 14,16 | 390,711,413,419 | 458,919,181,837 | ||

| 7. 장기매출채권 |

4,7,10,33,34 | 128,391,885 | - | ||

| 8. 장기기타채권 | 4,7,10,34 | 227,156,542,618 | 136,753,784,735 | ||

| 9. 장기미청구공사 | 4,25 | - | 105,935,277,325 | ||

| 10. 파생상품평가자산 | 4,9,10 | 17,103,572,237 | 18,057,362,857 | ||

| 11. 확정계약자산 | 9 | 25,848,796,296 | 40,539,228,724 | ||

| 12. 이연법인세자산 | 30 | 533,321,489,958 | 445,453,458,195 | ||

| 13. 보증금 | 4,10 | 268,721,840,354 | 388,989,192,676 | ||

| 14. 순확정급여자산 | 17 | 10,383,480,707 | 14,508,413,601 | ||

| 15. 기타비유동자산 | 116,054,386,805 | 82,003,334,563 | |||

| 자산총계 | 28,286,808,651,585 | 26,315,352,623,211 | |||

| 부채 | |||||

| Ⅰ. 유동부채 | 11,438,852,161,739 | 9,478,485,386,427 | |||

| 1. 매입채무 | 4,10,34 | 2,694,052,387,089 | 2,692,983,817,753 | ||

| 2. 기타채무 | 4,10,34 | 1,181,047,445,668 | 939,009,039,833 | ||

| 3. 초과청구공사 | 25 | 2,300,384,523,479 | 1,738,401,827,087 | ||

| 4. 단기차입금 | 4,10,15,32,33 | 1,717,485,526,824 | 1,862,739,580,080 | ||

| 5. 유동성사채 | 4,10,15,32,33 | 484,048,108,522 | 717,884,940,866 | ||

| 6. 유동성장기차입금 | 4,10,15,32,33 | 1,680,071,093,286 | 229,800,840,095 | ||

| 7. 유동성장기유동화채무 | 4,10,15,32,33 | 106,765,847,055 | 91,731,243,911 | ||

| 8. 파생상품평가부채 | 4,9,10 | 57,437,914,821 | 75,362,726,315 | ||

| 9. 확정계약부채 | 9 | 11,661,258,589 | 16,710,336,818 | ||

| 10. 당기법인세부채 | 30 | 96,684,791,229 | 166,929,545,726 | ||

| 11. 충당부채 | 18,25 | 260,890,614,580 | 324,263,249,547 | ||

| 12. 유동리스부채 | 4,10,16 | 160,779,929,145 | 142,390,772,667 | ||

| 13. 기타유동부채 |

687,542,721,452 | 480,277,465,729 | |||

| Ⅱ. 비유동부채 | 5,641,217,944,139 | 6,539,051,470,727 | |||

| 1. 사채 | 4,10,15,32,33 | 626,630,070,084 | 533,982,293,586 | ||

| 2. 장기차입금 | 4,10,15,32,33 | 2,308,651,666,459 | 3,207,531,330,134 | ||

| 3. 장기유동화채무 | 4,10,15,32,33 | 75,929,973,639 | 113,352,929,033 | ||

| 4. 순확정급여부채 | 17 | 508,456,849,611 | 471,756,337,739 | ||

| 5. 장기기타채무 | 4,10 | 372,356,071,462 | 458,315,737,928 | ||

| 6. 파생상품평가부채 | 4,9,10 | 48,180,853,324 | 41,217,731,602 | ||

| 7. 확정계약부채 | 9 | 13,447,734,190 | 6,307,158,879 | ||

| 8. 충당부채 | 18,25 | 411,733,920,356 | 407,111,783,104 | ||

| 9. 이연법인세부채 | 30,39 | 418,991,195,255 | 499,652,968,049 | ||

| 10. 비유동리스부채 | 4,10,16 | 646,639,480,535 | 606,746,430,261 | ||

| 11. 기타비유동부채 | 210,200,129,224 | 193,076,770,412 | |||

| 부채총계 | 17,080,070,105,878 | 16,017,536,857,154 | |||

| 자본 | |||||

| Ⅰ. 지배기업 소유주지분 | 1,624,122,481,915 | 1,790,732,092,862 | |||

| 1. 자본금 | 1,19 | 123,738,105,000 | 123,738,105,000 | ||

| 2. 자본잉여금 | 19,20 | 1,881,154,919,337 | 1,604,659,761,919 | ||

| 3. 기타자본항목 | 21 | (1,188,372,746,261) | (1,194,103,960,888) | ||

| 4. 기타포괄손익누계액 | 6,9,22 | 599,632,484,936 | 586,987,276,977 | ||

| 5. 이익잉여금 | 23 | 207,969,718,903 | 669,450,909,854 | ||

| Ⅱ. 비지배지분 | 39 | 9,582,616,063,790 | 8,507,083,673,195 | ||

| 자본총계 | 11,206,738,545,705 | 10,297,815,766,057 | |||

| 부채와 자본총계 | 28,286,808,651,583 | 26,315,352,623,211 | |||

| "별첨 주석은 본 연결재무제표의 일부입니다." |

| 연 결 손 익 계 산 서 | |

| 제 87(당) 기 2023년 01월 01일부터 2023년 12월 31일까지 | |

| 제 86(전) 기 2022년 01월 01일부터 2022년 12월 31일까지 | |

| 주식회사 두산과 그 종속기업 | (단위 : 원) |

| 과목 | 주석 | 제 87(당) 기 | 제 86(전) 기 | ||

|---|---|---|---|---|---|

| Ⅰ. 매출액 | 3,24,25,34 | 19,130,129,881,903 | 16,995,760,103,010 | ||

| Ⅱ. 매출원가 | 26,34 | 15,885,060,614,965 | 14,157,713,085,775 | ||

| Ⅲ. 매출총이익 | 3,245,069,266,938 | 2,838,047,017,235 | |||

| 판매비와관리비 | 26,27 | 1,808,807,062,487 | 1,712,018,290,813 | ||

| Ⅳ. 영업이익 | 1,436,262,204,451 | 1,126,028,726,422 | |||

| 금융수익 | 10,28 | 663,565,481,839 | 808,125,993,148 | ||

| 금융비용 | 10,28 | 1,064,183,515,166 | 1,379,467,521,129 | ||

| 기타영업외수익 | 10,29 | 84,862,907,463 | 169,238,974,296 | ||

| 기타영업외비용 | 10,29 | 627,284,969,470 | 666,589,743,487 | ||

| 지분법적용투자손익 | 11 | (42,248,280,121) | (343,240,353,961) | ||

| Ⅴ. 법인세비용차감전순이익(손실) | 450,973,828,996 | (285,903,924,711) | |||

| 법인세비용 | 30 | 178,900,185,064 | 211,331,877,835 | ||

| Ⅵ. 계속영업이익(손실) | 272,073,643,932 | (497,235,802,546) | |||

| Ⅶ. 중단영업이익(손실) | 37 | - | (83,932,915,238) | ||

| Ⅷ. 당기순이익(손실) | 272,073,643,932 | (581,168,717,784) | |||

| 지배기업 소유주지분 | (388,278,803,854) | (696,398,841,488) | |||

| 비지배지분 | 660,352,447,786 | 115,230,123,704 | |||

| Ⅸ. 지배기업 소유주지분에 대한 주당이익(손실) | 31 | ||||

| 보통주기본주당계속영업이익(손실) | (21,823) | (37,159) | |||

| 보통주기본주당순이익(손실) | (21,823) | (39,132) | |||

| 보통주희석주당계속영업이익(손실) | (21,823) | (37,159) | |||

| 보통주희석주당순이익(손실) | (21,823) | (39,132) | |||

| 구형우선주기본주당계속영업이익(손실) | (21,773) | (37,112) | |||

| 구형우선주기본주당순이익(손실) | (21,773) | (39,082) | |||

| 구형우선주희석주당계속영업이익(손실) | (21,773) | (37,112) | |||

| 구형우선주희석주당순이익(손실) | (21,773) | (39,082) | |||

| "별첨 주석은 본 연결재무제표의 일부입니다." |

| 연 결 포 괄 손 익 계 산 서 |

|

| 제 87(당) 기 2023년 01월 01일부터 2023년 12월 31일까지 | |

| 제 86(전) 기 2022년 01월 01일부터 2022년 12월 31일까지 | |

| 주식회사 두산과 그 종속기업 | (단위 : 원) |

| 과목 | 주석 | 제 87(당) 기 | 제 86(전) 기 | ||

|---|---|---|---|---|---|

| Ⅰ. 당기순이익(손실) | 272,073,643,932 | (581,168,717,784) | |||

| Ⅱ. 기타포괄손익 | 22 | 25,154,213,791 | 332,096,938,813 | ||

| 후속적으로 당기손익으로 재분류되지 않는 항목: | |||||

| 1. 확정급여제도의 재측정요소 | 17 | (103,225,279,171) | 91,579,833,333 | ||

| 2. 토지재평가잉여금 | 12 | (10,793,384,457) | 15,965,100,922 | ||

| 3. 기타포괄손익-공정가치측정금융자산평가손익 | 6 | (1,427,736,576) | (16,735,136,906) | ||

| 후속적으로 당기손익으로 재분류되는 항목: | |||||

| 1. 위험회피파생상품평가손익 | 9 | (16,104,366,078) | 9,495,367,916 | ||

| 2. 해외사업환산손익 | 156,319,327,016 | 237,023,153,010 | |||

| 3. 지분법자본변동 | 11 | 385,653,057 | (5,231,379,462) | ||

| Ⅲ. 총포괄이익(손실) | 297,227,857,723 | (249,071,778,971) | |||

| Ⅳ. 총포괄이익(손실)의 귀속 | |||||

| 지배기업 소유주지분 | (413,063,641,992) | (618,600,108,039) | |||

| 비지배지분 | 710,291,499,715 | 369,528,329,068 | |||

| "별첨 주석은 본 연결재무제표의 일부입니다." |

| 연 결 자 본 변 동 표 | |

| 제 87(당) 기 2023년 01월 01일부터 2023년 12월 31일까지 | |

| 제 86(전) 기 2022년 01월 01일부터 2022년 12월 31일까지 | |

| 주식회사 두산과 그 종속기업 | (단위 : 원) |

| 과목 | 자본금 | 자본잉여금 | 기타자본항목 | 기타포괄손익 누계액 |

이익잉여금 | 비지배지분 | 총 계 |

|---|---|---|---|---|---|---|---|

| 2022. 1. 1.(전기초) | 123,738,105,000 | 1,237,398,733,162 | (1,196,429,122,967) | 530,156,333,574 | 1,383,279,055,697 | 6,331,975,597,779 | 8,410,118,702,245 |

| 총포괄손익 : | |||||||

| - 당기순이익(손실) | - | - | - | - | (696,398,841,488) | 115,230,123,704 | (581,168,717,784) |

| - 확정급여제도의 재측정요소 | - | - | - | - | 14,762,708,413 | 76,817,124,920 | 91,579,833,333 |

| - 토지재평가잉여금 | - | - | - | 3,909,210,237 | 404,933,992 | 11,650,956,693 | 15,965,100,922 |

| - 기타포괄손익-공정가치측정금융자산평가손익 | - | - | - | (14,613,817,090) | 519,505,802 | (2,640,825,618) | (16,735,136,906) |

| - 현금흐름위험회피파생상품평가손익 | - | - | - | 7,147,334,652 | - | 2,348,033,264 | 9,495,367,916 |

| - 해외사업환산손익 | - | - | - | 67,311,676,703 | - | 169,711,476,307 | 237,023,153,010 |

| - (부의)지분법자본변동 | - | - | - | (1,642,819,260) | - | (3,588,560,202) | (5,231,379,462) |

| 소 계 | - | - | - | 62,111,585,242 | (680,711,693,281) | 369,528,329,068 | (249,071,778,971) |

| 자본에 직접 반영된 소유주와의 거래 등 : | |||||||