|

|

대한항공106_대표이사확인서_투설 |

투 자 설 명 서

2024년 02월 28일 |

|

| 주식회사 대한항공 | |

| (주)대한항공 제106-1회 무기명식 무보증 이권부 공모사채 (주)대한항공 제106-2회 무기명식 무보증 이권부 공모사채 (주)대한항공 제106-3회 무기명식 무보증 이권부 공모사채 |

|

| 제106-1회 금 일천오백억원 (\150,000,000,000) 제106-2회 금 이천일백억원 (\210,000,000,000) 제106-3회 금 구백억원 (\90,000,000,000) |

|

| 1. 증권신고의 효력발생일 : |

2024년 02월 28일 |

| 2. 모집가액 : |

제106-1회 금 일천오백억원 (\150,000,000,000) 제106-2회 금 이천일백억원 (\210,000,000,000) 제106-3회 금 구백억원 (\90,000,000,000) |

| 3. 청약기간 : |

2024년 02월 28일 |

| 4. 납입기일 : |

2024년 02월 28일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)대한항공 - 서울특별시 강서구 하늘길 260 케이비증권(주) → 서울특별시 영등포구 여의나루로 50 키움증권(주) → 서울특별시 영등포구 여의나루로4길 18 삼성증권(주) → 서울특별시 서초구 서초대로74길 11 NH투자증권(주) → 서울특별시 영등포구 여의대로 108 신한투자증권(주) → 서울특별시 영등포구 여의대로 70 미래에셋증권(주) → 서울특별시 중구 을지로5길 26 한국투자증권(주) → 서울특별시 영등포구 의사당대로 88 유진투자증권(주) → 서울특별시 영등포구 국제금융로 24 교보증권(주) → 서울특별시 영등포구 여의도동 의사당대로 97 DB금융투자(주) → 서울특별시 영등포구 국제금융로8길 32 하이투자증권(주) → 서울특별시 영등포구 여의대로 66 아이비케이투자증권(주) → 서울특별시 영등포구 국제금융로 6길 11 |

|

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주), 미래에셋증권(주) |

【 대표이사 등의 확인 】

|

|

대한항공106_대표이사확인서_투설 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 투자설명서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

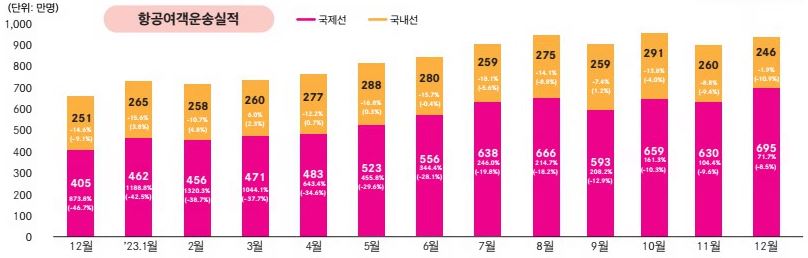

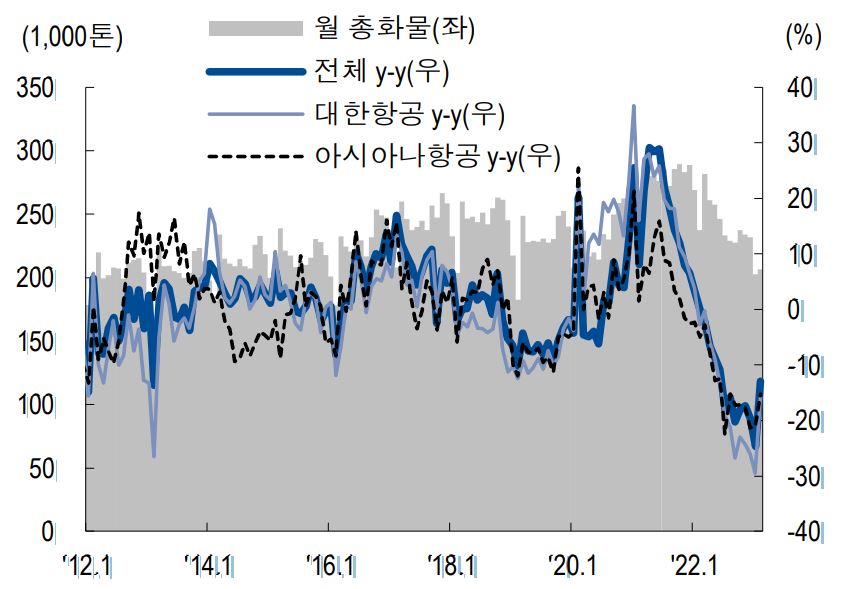

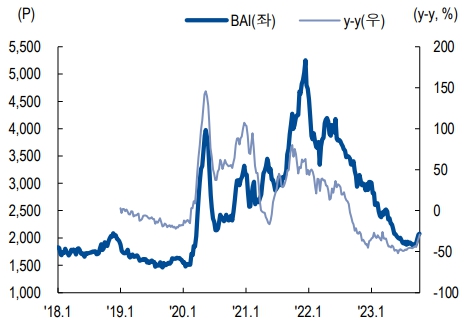

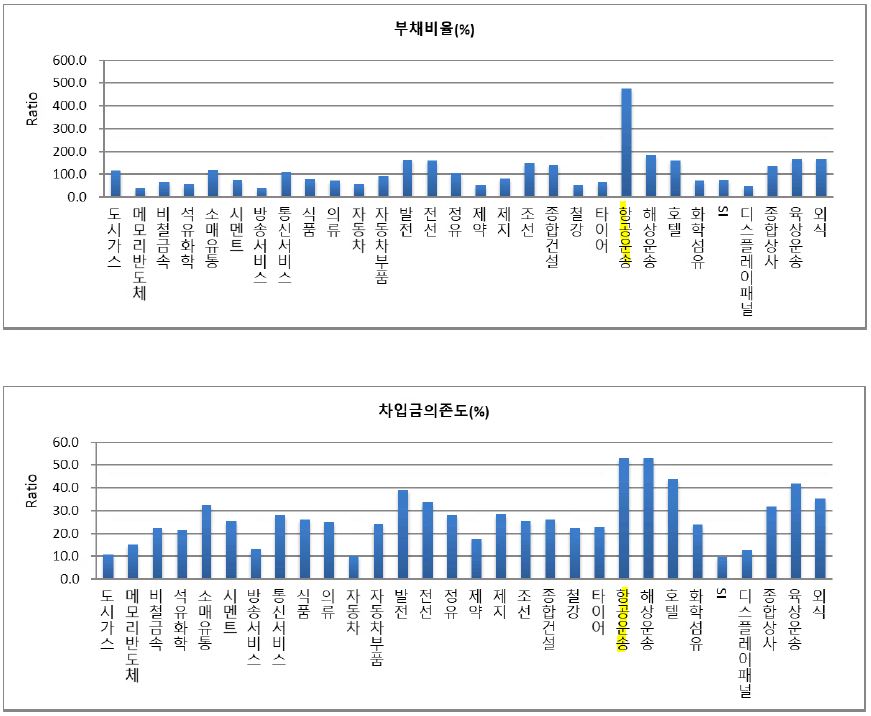

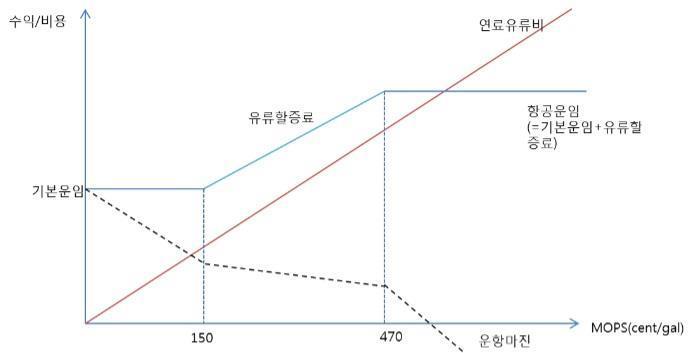

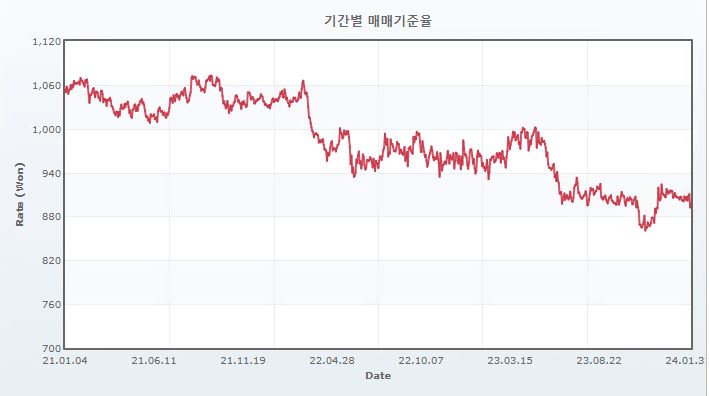

| 사업위험 | [COVID-19 사태 지속에 따른 항공수요 감소 위험] 가. 당사가 영위하는 항공운송업은 COVID-19의 세계적 대유행 (Pandemic)과 국가 간 이동 제한 조치의 영향으로 항공 여객 수요가 급감하여 대규모 항공운항 차질과 매출액 감소를 겪은 바 있습니다. 하지만 곧이어 물류 대란에 따른 항공 화물 수요 증가 및 운임 상승 추세와 함께, 글로벌 백신 보급 등으로 인한 COVID-19 진정세, 치명률 감소 등으로 각국의 출입국 규제가 완화되고 국내 및 국제 여객 수요 회복이 진행됨에 따라, 2021년 및 2022년 연결기준 매출은 전년 대비 각각 18.5%, 53.6% 증가하였습니다. 당사의 2023년 3분기 별도 기준 당사 항공운송사업(항공우주 부문 제외)의 매출은 10조 2,171억원으로 전년 동기 9조 4,741억원 대비 7.8% 증가하였습니다. 이 중 국내선 여객 및 국제선 여객 부문은 강한 회복세를 보이며 전년 동기 2조 6,883억원 대비 143.9% 증가한 6조 5,571억원을 기록하였습니다. 단, 화물 부문은 2조 9,276억원으로, 대외 정세 불안정성 및 글로벌 경기둔화로 수요가 위축됨에 따라 전년 동기 6조 1,762억원 대비 52.6% 감소하였습니다. 최근 COVID-19 사태 진정에 따라 입출국 제한이 완화되어 여객 부문 수요가 상당 부분 회복되었으나 추후 변이 바이러스 재발 등으로 예기치 못한 상황 발생 시 여객 수요가 재차 감소할 가능성이 존재하니 투자자께서는 이 점 유의하시기 바랍니다. [항공운송업의 산업적 특성에 따른 위험] 나. 당사의 주력 사업부문인 항공운송 사업은 항공기를 사용하여 유상으로 여객이나 화물을 운송하는 서비스업이며, 항공법에 의거 면허를 취득해야만 관련 사업을 영위할 수 있습니다. 또한, 국제항공운송사업은 국가간 항공협정의 체결이 전제되어야 하며, 당해 항공협정에 따르지 않는 경우에는 노선 개설, 운항횟수의 변경은 불가합니다. 항공운송 산업은 공공성이 강한 사업특성상 각종 정부 규제의 영향을 받으며, 국내외 경기 및 이벤트 등의 영향으로 영업실적이 큰 폭의 변동을 보이는 특징이 있습니다. 따라서 당사가 영위하고 있는 항공운송 사업은 이러한 산업적 특성에 따른 환경 변화 및 대외변수에 의해 매출 및 재무안전성에 직접적인 영향을 받을 수 있으므로, 투자자께서는 산업적 특성에 유의하시기 바랍니다. [경기흐름과 항공운송업의 연관성 관련 위험] 다. 항공운송사업은 경기변동에 따라 실적이 영향을 받는 산업적 특성을 가지고 있습니다. 국제통화기금(IMF)은 2024년 1월 World Economic Outlook(세계경제전망보고서)를 통해 2023년 세계 경제 성장률 전망치를 3.1%로 예상하였으며, 미국과 중국ㆍ인도 등 주요국이 견조한 성장을 이어갈 것으로 예상하며 2024년 세계 경제 성장률을 지난 전망치 대비 0.2%p. 높은 수준인 3.1%로 전망하였습니다. 현재 전세계 경제는 금리상승, 인플레이션, 글로벌 부채 증가 및 은행권 리스크 우려, 러-우 지정학적 리스크, 이스라엘-팔레스타인 전쟁, 변이 바이러스 확산 등 경기 상 ·하방위험요인이 혼재되어 있습니다. 이와 같은 요인으로 세계 경제성장률이 둔화 될 경우 글로벌 항공 운송 수요의 감소가 나타날 수 있으며, 이는 당사의 실적에 부정적인 영향을 미칠 수 있습니다. [외부차입 및 리스에 따른 항공기 확보 관련 위험] 라. 항공운송 사업을 영위하는 항공사들은 지속적으로 항공기 보유 대수를유지하거나 늘려야 하는 투자 부담에 노출되어 있습니다. 항공기와 같은 고가의 장비를 항공사의 자체 현금 창출력으로 확보하기에는 한계가 있기 때문에 항공사들은 보통 외부 차입 혹은 리스를 통해 항공기를 확보하고 있습니다. 당사 또한 The Boeing Company 등과 항공기 구매계약을 체결하였으며, 현재 항공기 및 부동산, 공항시설, 차량 등에 대해 운용리스계약을 체결하고 있습니다. 이러한 외부 차입과 리스에 의한 항공기확보는 항공사들의 부채비율을 높게 하고, 수익 규모에 비해 임차료 및 금융비용이 상대적으로 높게 나타나도록 합니다. 한편 당사는 2019년 1월 1일 기업회계기준서 제1116호 리스(제정)에따라 변경된 회계기준을 최초 적용하였으며, 재무상태표 자산, 부채항목에 운용리스 관련 사용권자산과 리스부채를 반영하게 되어 2019년 1월 1일 시행된 회계기준 변경에 의해 2018년말 대비 부채비율이 약 56%p. 상승하는 효과가 있었습니다. 따라서 투자자께서는 이러한 항공운송 사업의 높은 투자부담 위험을 유의하시기 바랍니다. [유가변동 위험] 마. 항공운송업은 영업원가 중 유류비 비중이 매우 큰 산업으로 유가 등락에 따라 손익의 변동이 크게 나타나는 특성이 있습니다. 일반적으로, 항공기 운항의 비탄력성으로 인해 개별 항공사의 연간 유류소모량은 낮은 변동성을 보이는 반면, 급유단가는 산유국의 지정학적 리스크, 주요국의 원유재고 수준, 상품시장 투기수요, 셰일가스 영향 등에 따라 과도한 변동성을 띔에 따라 항공사의 연료유류비 부담이 큰 폭의 변동성을 보이는 경향이 있습니다. 당사의 연간 항공유 소모량은 약 3,000만 배럴로 그 규모가 상당하기 때문에 유가의 급등은 당사수익성에 부정적인 요인으로 작용합니다. 국제유가는 COVID-19 사태 이후 각국 경제 재개에 따른 원유 수요 증가와 산유국 간 감산 합의로 인해 크게 상승하였고, 2022년 2월 러시아의 우크라이나 침공에 따른 미국 및 유럽연합(EU)의 러시아 원유 수입 금지, 드라이빙 시즌(6월~8월) 진입으로 승용차 등을 이용한 활동 증가로 인한 원유 수요 증가 등으로 WTI유는 2022년 6월 중 $120/배럴까지 상승하였습니다. 2023년 초에는 SVB사태 등 미국발 은행 위기를 비롯한 시스템 위기와 경기 침체 우려가 제기되었으며, 이러한 시스템 위기는 향후 원유 수요를 감소시키는 원인으로 작용하여 WTI 가격은 60~70달러 내외까지 지속적으로 우하향하였으나, 2023년 2분기 사우디를 포함한 OPEC+의 추가 감산 발표 등에 따라 WTI 가격은 2023년 3분기 80~90달러까지 상승하였습니다. 그러나, 2023년 4분기 중국 내 경기 침체로 인한 원유 수요 감소, 미국 에너지 업계의 원유 생산량 증가 등으로 인해 국제 유가가 하락하여 증권신고서 제출일 현재 배럴 당 70달러 수준을 기록하고 있습니다. 이처럼 다시금 유가가 상승세를 보일 경우 이는 당사의 실적에 부정적으로 작용할 수 있습니다. 당사는 유류할증료 및 파생상품거래 등을 통하여 유가 변동 위험을 관리하고 있으나, 향후 유가의 급격한 변동은 당사의 실적에 직접적인 영향을 줄 수 있으므로 유가 변동 추이에 대한 모니터링이 필요합니다. [환율변동 위험] 바. 국내 항공사들은 외화결제 비중이 높아 환율에 따른 실적 변동성이 큰 편입니다. 일반적으로 외화 지출이 외화 수입보다 많고, 외화차입금 비중도 높아 환율상승(원화평가절하)은 수익성 저하를 야기할 수 있습니다. 환율 변동 위험의 경우 미래 달러 부족량을 정확히 예측할 수 없다는 점에서 기본적으로 완전헤지가 불가능하며, 완전헤지가 이루어진다고 하더라도 환율 상승이 물가 상승을 야기하여 항공수요에 부정적 영향을 미칠 수 있습니다. 2023년 원달러 환율은 미국이 높은 인플레이션으로 지속적으로 기준금리를 인상한 반면, 한국은행은 2023년 1월 이후 8회 연속 기준금리를 동결함에 따라 한미 기준금리 역전폭이 지속 확대된 영향 등으로 증권신고서 제출일 전일 기준 현재 원/달러 1,300원대 중반의 높은 수준을 유지하고 있습니다. 이와 같이 향후에도 환율 변동성이 확대될 경우, 당사 영업관련 손익 변동성 증대 및 파생상품 평가손익이 발생 영향으로 당사 수익성에 부정적 영향을 미칠 수 있습니다. 환율 변동은 항공운송 산업의 사업위험 및 재무위험에 영향을 미치는 주요한 리스크 요인이라는 점을 투자자께서는 유의하시길 바랍니다. [항공운송업의 경쟁구도 변화 및 LCC간 경쟁 심화에 따른 위험] 사. 항공운송산업은 고도의 기술적 노하우 및 정부의 인허가, 높은 자본적 진입장벽으로 인해 제한적 경쟁체제를 유지해 왔습니다. 그러나 항공 자유화에 따른 항공규제 완화, 항공운송 시장의 지속적인 확대 및 이용 계층의 세분화 등의 영향으로 외항사의 시장진입 및 저비용항공사(Low Cost Carrier, 이하 'LCC')의 노선확장으로 경쟁이 심화되어 왔습니다. 이러한 변화는 항공 수요의 저변을 넓히는 긍정적인 측면이 있지만, 국내 항공운송 시장에서 독과점적인 시장 지위를 유지하고 있는 당사에게는 영업 및 수익 측면에서 위협요인으로 작용할 가능성이 있습니다. [국내 항공사간 인수·합병에 따른 위험] 아. 국내 항공운송산업은 당사와 아시아나항공으로 대표되는 복수 대형항공사(FSC)의 과점 시장을 유지하여 왔으나, 2000년대 저비용항공사(LCC)의 신규 진입 및 일부 외항사의 노선 취항으로 경쟁 강도가 높아졌습니다. 한편, 국내외 항공산업 환경의 악화 및 경쟁 심화에 따른 수익성 악화로 국내 항공사의 인수합병 추세가 진행 중에 있습니다. 당사는 아시아나항공 인수·합병 추진 중으로 2022년 2월 21일 한국 공정거래위원회로부터 운수권 이전 등 시정조치 조건부 기업결합 승인을 받았습니다. 그러나 아직 미국 경쟁당국의 기업결합 심사 및 EU에 제출한 시정조치안 이행이 필요하며 향후 진행 상황에 대한 지속적인 모니터링이 필요합니다. 또한 당사는 2022년 6월 저비용항공사(LCC) 수직계열화를 통한 사업 시너지 추구 목적으로, 한진칼로부터 진에어 지분 54.9% 전량을 취득하였으며, 진에어는 대한항공의 자회사로 편입되었습니다. 이와 같은 항공업계의 인수·합병 결과를 현재로서는 예측하기 어려우나, 인수 진행 과정 및 그 결과에 따라 향후 국내 항공산업의 경쟁 구도가 변동될 것으로 예상됩니다. 또한 당사가 진행하고 있는 아시아나항공 인수 결과는 당사 시장 지위 및 수익성에 밀접한 연관성을 가지고 있음을 투자자분들께서는 유의하여 주시기 바랍니다. [이벤트 발생에 따른 위험] 자. 항공운송 산업은 타 운송수단 대비 고가의 운임으로 인해 소득탄력성이 높습니다. 따라서 사회/경제적 환경 변화에 따라 수요가 민감하게 반응하는 특성을 가지고 있으며 항시 이벤트 리스크(Event Risk)에 노출될 위험이 있습니다. 정치적, 경제적, 사회적 사건 등 예상하지 못한 이벤트 발생으로 당사를 비롯한 항공운송산업의 영업활동 및 수익 전반에 부정적인 영향을 미친 바 있으며, 향후에도 예기치 못한 사회/경제적 이벤트 발생 시 당사의 수익구조는 크게 영향받을 수 있다는 점 투자자께서는 유의하시기 바랍니다. |

| 회사위험 | [영업 환경 변동에 따른 수익성 회복 지연 위험] 가. 당사의 매출은 국내/국제 여객 및 화물 운송업을 영위하는 항공운송 부문의 비중이 90% 이상으로 높은 비중을 차지하고 있어 국내외 항공운송 수요에 따라 전체적인 매출 변동 위험이 존재합니다. 2020년 COVID-19가 본격적으로 확산됨에 따라 항공 여객 수요가 감소하였고, 수익성이 급격히 저하된 바 있습니다. 다만, 2021년에는 항공 화물 수요·운임 증가에 힘입어 연결기준 매출액은 전년 동기 대비 18.5% 증가한 9조 168억원을, 영업이익은 전년 동기 대비 1,321% 증가한 1조 4,180억원을 시현하였습니다. 2022년 역시 견고한 화물 매출과, 해외 입국자 자가격리 해제(3월), 인천공항 운항제한 해소(6월)등 당국 규제완화로 국제 여객수요 회복 본격화되며 2021년 대비 개선된 수치를 보여주었습니다. 다만, 2023년은 3분기 기준 국제 여객 수요 회복세 지속 영향으로 매출액은 11조 7,184억원을 기록하며 전년 동기 대비 14.7% 증가한 수치를 보였으나, 높은 수익성을 기록하였던 화물 운임 하락 등의 영향으로 영업이익은 1조 5,058억원을 기록하며 전년 동기 대비 34.9% 감소하였습니다. 증권신고서 제출일 현재 COVID-19는 안정세를 보이고 있으나 각종 변이바이러스의 재발 시 국내외 여객 수요가 재차 둔화될 가능성이 있습니다. 또한, 향후 예기치 못한 정치 경제적 상황이나 재해 및 질병 등으로 인한 여객수요 회복 지연이 당사의 절대적인 매출 규모 및 수익성에 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. [재무안정성 관련 위험] 나. 당사가 영위하고 있는 항공운송업은 기존 노후 항공기에 대한 교체 수요 및 신규 수요가 필요하며, 당사는 항공기 도입을 위해 항공기 금융리스 등 다양한 형태의 부채성 차입을 진행하고 있습니다. 이에 따른 당사의 총 차입금 규모 확대는 부채비율 상승을 야기할 수 있습니다. 2023년 3분기말 연결기준 당사의 부채비율은 198.69%로 2022년말 연결기준 212.06% 대비 13.36%p., 2021년말 연결기준 288.48% 대비 89.79%p. 감소하였습니다. 순차입금 의존도는 2023년 3분기말 14.79%로 2022년말 17.74% 대비 2.95%p., 2021년말 31.51% 대비 16.72%p. 감소하였습니다. 이는 2021년 3월 납입이 완료된 3.3조원 규모의 유상증자로 인한 자본확충 효과, 송현동 토지 등 유휴자산 매각을 통한 재무구조 개선 및 2022년과 2023년 순이익 창출로 인한 이익잉여금의 큰 폭 증가 등에 기인합니다. 당사 보유 현금성 자산 규모 및 왕산레저개발 매각 재추진 등 당사의 자구계획 이행 의지 등을 고려하면 당사의 재무상태는 안정적으로 유지될 것으로 전망됩니다. 그럼에도 불구하고 향후 영업환경 악화로 실적이 뒷받침되지 못할 경우 당사의 재무안정성이 저하될 수 있다는 점을 투자자분들께서는 유의하시기 바랍니다. [유동성 관련 위험] 다. 당사의 2023년 3분기말 연결 기준 유동비율은 97.89%로 2019년 이래로 지속적으로 개선되고 있습니다. 당사는 대외신용도에 기반하여 단기성 차입금의 차환 여력을 보유하고 있으며 양호한 영업현금흐름 창출력, 정부의 항공산업 지원 의지, 당사의 자구계획 이행의지 등을 감안하면 당사의 유동성 위험은 낮은 수준으로 판단됩니다. 이 외에도 당사 자산 매각을 통해 유동성을 확보하여 차입금 상환 부담을 줄이고 있습니다. 2020년 12월 당사는 기내식 사업 및 기내면세품 판매사업을 한앤컴퍼니에 양도 완료하였으며 매각대금은 약 9,817억원입니다. 또한 2021년 12월 24일 당사와 한국토지주택공사(LH), 서울시는 당사가 소유한 종로구 송현동 부지를 LH가 매입 후, 서울시 시유지인 강남구 삼성동 옛 서울의료원 부지 일부와 교환하는 방식의 매매·교환계약을 체결하였고, 이에 따라 2021년 12월 29일에 매매대금의 85%에 해당하는 4,742억원을 수령하였으며 2022년 7월 14일에 잔금 797억원을 수령하며 매각을 완료하였습니다. 한편, 왕산레저개발의 경우 2020년 11월 30일에 칸서스자산운용-미래에셋대우 컨소시엄을 우선협상대상자로 선정하여 핵심 매각조건을 협의하였으나, 합의안을 도출하지 못하여 2021년 4월 2일 우선협상을 종료했습니다. 이후, 2차 매각 절차를 다시 개시하여 2021년 6월 30일에 칸서스자산운용컨소시엄을 우선협상대상자로 선정하였고 주요 계약조건 등에 대한 논의 등 매각작업을 진행하였으나, 본 계약 체결의 합의에 이르지 못해 우선협상대상자 지위 종료를 통보하였습니다. 당사는 (주)왕산레저개발의 지분 매각을 지속 추진할 계획이며, 향후 구체적인 사항이 결정되는 시점에 재공시 예정입니다. 이러한 노력에도 불구하고 향후 대내외 경영환경이 급변하거나 대규모 투자계획으로 인한 자금조달 증가 등으로 차입 여건이 악화된다면 당사에 유동성 문제가 발생할 가능성도 배제할 수 없으니 투자자께서는 이 점 유의하시기 바랍니다. [신규 투자에 따른 재무안정성 변동 위험] 라. 당사가 2023년 3분기말 기준 The Boeing Company 등과 체결하고 있는 항공기 구매계약금액은 USD 6,826백만이며, 2023년 10월 당사는 A321Neo 항공기 20대의 신규 구매계획을 발표하였습니다. 항공기 도입은 주로 금융리스의 형태로 이루어질 예정이며, 대부분 미국수출입은행, 유럽 수출 보증기구 등의 보증을 받아 시장 금리보다 낮은 금리로 자금조달이 가능할 것으로 예상되나, 투자금액 절대 규모가 크기 때문에 재무적인 부담이 존재할 수 있습니다. 2023년 3분기말 기준 예정된 설비 투자 금액은 5,437억원이며, 해당 금액에는 당사가 엔진 정비능력 추가확보를 통한 MRO 시장 경쟁력 강화를 위해 건립 중인 인천 운북지구 엔진정비공장 투자가 포함되어 있습니다. 당사는 기존 엔진정비공장 건립에 2026년 12월 31일까지 3,346억원을 투자할 계획이었으나, 사업기회 확대에 따른 수주물량 증가를 고려한 신규 시설 확충 및 공사기간의 연장 및 인건비/재료비 상승에 따른 시공비 증가를 고려하여 투자금액을 5,780억원으로 증액하고 투자기간을 2027년 12월 31일로 연장하였습니다. 해당 금액은 설계, 시공 과정의 변화 및 기타 불가피한 사유로 변동될 수 있습니다. 당사가 영위하는 사업 특성상 지속적으로 신규 투자가 발생할 수 있으며, 이로 인해 당사의 재무 안정성에도 영향이 미칠 수 있음을 유의하시기 바랍니다. [아시아나항공 인수 관련 일정 변경 위험] 마-1. 당사는 2020년 11월 17일 아시아나항공 지분 인수를 위해 아시아나항공과 신주인수계약을 체결하였습니다. 당사는 아시아나항공의 제3자배정 유상증자에 참여하는 방식으로 신주를 취득함으로써 향후 아시아나항공을 당사의 연결자회사로 편입할 예정입니다. 당사는 약 1조 5,000억원 수준의 아시아나항공 신주를 취득할 계획이며, 이에 따른 자금조달을 위해 2021년 3월 약 3조 3,160억원의 유상증자를 완료하였습니다. 당사는 해당 자금을 활용하여 아시아나항공에 2020년 12월 계약금 3,000억원과 2021년 3월 중도금 4,000억원을 지급하였으며, 기업결합신고가 완료된다는 전제하에 2021년 6월 30일까지 신주인수계약 잔금 8,000억원을 지급할 예정에 있었으나, 신주인수계약 및 2023년 11월 2일 아시아나항공과 체결한 신주인수계약 관련 합의서에 따라 거래종결기한은 증권신고서 제출일 현재 2024년 12월 20일로 변경되었습니다. 향후 미국 등기업결합 심사 경과에 따라 일정이 변경될 가능성이 있다는 점 투자자께서는 유의하시기 바랍니다. [아시아나항공 인수에 따른 재무안정성 변동 위험] 마-2. 2023년 3분기말 연결 기준, 당사의 아시아나항공 인수 후 양사의 단순 합산 재무안정성을 살펴보면, 순차입금은 9조 8,713억원으로 당사 단독 기준 대비 5조 4,402억원 증가하고, 차입금 의존도는 41.3%로 당사 단독 기준 대비 5.1%p. 증가하며 차입금 부담 역시 다소 증가합니다. 또한, 유동비율은 76.9%로 당사 단독 기준 대비 21.0%p. 감소하고, 부채비율도 306.7%로 당사 단독 기준 대비 108.0%p. 증가하며 인수 후 재무안전성이 저하될 위험이 있습니다. 당사 대비 재무안전성이 열위한 아시아나항공이 당사의 연결 자회사로 편입될 경우, 당사의 연결기준 재무구조는 다소 변동될 수 있습니다. 한편, 단순 양사 합산(연결조정 일부 고려) 연결기준 순 차입금은 8조 3,714억원으로 2023년 3분기말 당사 연결기준 순차입금 대비 3조 9,402억원이 증가합니다. 차입금의존도는 40.9%로 2023년 3분기말 당사 차입금의존도 대비 4.7%p. 증가, 부채비율은 310.7%로 112.0%p. 증가하며 2023년 3분기말 당사 기준 대비 재무안정성이 다소 저하될 것으로 예상됩니다. 현 시점에서 아시아나항공 인수가 당사의 연결재무제표에 미치는 영향은 정확한 추정이 어려우나, 아시아나항공 인수가 완료된 이후 연결 기준 부채 총계가 증가하는 등 당사의 재무 안정성이 다소 악화될 수 있습니다. 상기 예상 수치는 회계법인 및 외부전문기관의 검토를 받지 않은, 양사의 연결 재무제표를 단순히 합산한 것으로, 인수/합병 진행 과정 중에 변동될 수 있습니다. 투자자분들께서는 이 점 유의하여 투자에 임해주시기 바랍니다. [아시아나항공의 신용등급 관련 위험] 마-3. 2022년 아시아나항공은 한국신용평가로부터 BBB-(Negative), NICE신용평가로부터 BBB-(Stable) 신용등급 평정을 받은 바 있습니다. 2022년 3월 30일 한국신용평가는 가변적인 국제 여객부문 이익창출력 회복 지연, 비우호적인 외부 변수, 적자 누적으로 인한 열위한 재무안정성 등을 감안하여 신용등급 BBB-(부정적) 평정을 유지하였습니다. NICE신용평가는 2021년 4월 1일 기업결합승인 등 인수 관련 불확실성이 존재하는 가운데, 코로나19 지속으로 인해 부진한 영업실적 및 재무안정성이 지속될 가능성 등을 고려하여 아시아나항공 신용등급을 BBB-(부정적)으로 평정하였습니다. 그러나, 2022년 3월 30일 국내 공정위의 조건부 기업결합승인으로, 기업결합과정에서 가장 큰 불확실성이 해소되었으며, 정부의 정책적 지원 등 고려 시 중단기적으로 현 수준의 사업 및 재무안정성을 유지할 전망인 점 등을 감안하여 BBB-(안정적)으로 등급 전망을 상향 조정하였습니다. 2023년의 경우 회사채 만기도래 등으로 아시아나항공 정기평정을 진행하지 않아 증권신고서 제출일 현재 유효등급이 없으나, 기업결합승인 과정의 불확실성이 증대되거나, 인수/합병 이후 통합법인의 영업 시너지 및 운영 효율성 제고 성과 미흡 등으로 아시아나항공의 재무안정성이 저하될 경우, 향후 신용등급 수령 시 아시아나항공의 신용등급 및 전망이 2022년 신용등급 대비 하향될 위험이 존재합니다. 신용등급이 하락할 경우 금융 비용 상승, 추가 자금 조달 여력 감소 등 아시아나항공의 재무 안정성에 부정적인 영향을 줄 수 있으며, 이는 당사의 재무안정성에도 영향을 미칠 수 있는 점 투자자께서는 유의하시기 바랍니다. [아시아나항공 인수 후 시너지 창출 제한 및 사업조정 지연 위험] 마-4. 당사는 아시아나항공 인수 후, 양사의 통합 시너지 창출을 위한 PMI(Post Merger Integration) 계획을 수립하여 2021년 6월 30일자로 확정하였고, 이를 실행해 나갈 계획입니다. 이러한 PMI 계획이 진행된다면, 양사의 단순 합산보다 더 많은 매출 증대 및 비용절감을 통한 이익 개선으로 이어질 것으로 예상하고 있습니다. 당사의 아시아나항공 인수 후 예상되는 시너지를 구체적으로 살펴보면, 당사와 아시아나항공 통합법인은 i) 양사의 노선 및 기재 통합/효율화를 통하여 경쟁력을 강화하고, ii) 양사의 영업 네트워크 확대에 따른 스케줄 편의성을 제고하고, iii) 양사 규모의 경제 효과를 통한 공통비용 절감, iv) 양사의 기타 항공지원 서비스 통합으로 운용 효율성을 제고할 것으로 예상하고 있습니다. 다만, 공정거래위원회의 조건부 승인 및 해외 경쟁당국의 기업결합 심사 결과에 따라 예상 시너지 창출이 제한될 수 있으며 통상적인 M&A와 같이, 인수 후 통합과정에서 대내/외 영업환경 변화, 이해관계자 협의 등에 따라 위와 같은 예상 시너지 창출이 지연될 수 있으니, 양사의 통합 시너지 창출을 위한 계획 및 진행과정에 대한 지속적인 모니터링이 필요합니다. 특히 최근 EU 경쟁당국의 기업결합 심사 과정에서 제기된 경쟁제한성의 해소를 위하여 당사는 일부 유럽노선에 remedy taker의 진입을 지원하고 아시아나항공의 화물사업을 분할하여 매각하는 시정조치안을 준비하였습니다. 이와 관련하여 2023년 10월 30일, 당사 이사회는 아시아나항공 이사회가 본 시정조치안 제출을 승인하는 것을 조건으로 EU 경쟁당국에 시정조치안 제출 및 아시아나항공과의 신주인수계약 관련 합의서 체결을 승인하였고, 2023년 11월 2일 아시아나 이사회에서 해당 안건을 가결함에 따라 EU 경쟁당국에 최종 시정조치안을 제출 하였습니다. 2024년 2월 13일 EU 경쟁당국이 당사가 제출한 시정조치안 이행을 조건부로 기업결합 승인하였으며 향후 시정조치안 이행 결과에 따라 여객 및 화물 부문 합병 시너지 창출이 일부 제한될 수 있는 점 투자자께서는 유의하시기 바랍니다. [아시아나항공 인수에 따른 공정거래법 상 지주회사 행위제한요건 관련 위험] 마-5. 당사의 아시아나항공 인수가 완료될 경우, 공정거래법상 아시아나항공은 지주회사인 (주)한진칼의 손자회사로, 아시아나항공의 자회사는 지주회사인 한진칼의 증손회사로 편입될 예정입니다. 공정거래법상 지주회사 자회사의 행위제한 요건에 따라 자회사가 손자회사 지분 보유 시에는 상장사 30% 이상, 비상장사 50% 이상 보유 조건을 충족하여야 하고, 손자회사가 증손회사 지분 보유 시에는 지분 100%를 보유하여야 합니다. 당사는 아시아나항공을 인수한 시점에서 2년내로 지주회사 행위제한 해소를 위한 조치를 하여야 하므로, 아시아나항공 인수 후 아시아나항공이 보유한 자회사 등에 대하여 지분 매각 또는 지분 보유 구조 변경 등의 조치가 예상됩니다. 지주회사 행위제한 해소기간은 인수 시점으로부터 2년이나, 공정거래위원회의 판단에 따라 2년 연장이 가능하며, 기한 내 행위제한 요건을 충족시키지 못할 경우 관계 당국의 판단에 따라 공정거래법 제37조 1항에 의한 시정조치(당해 행위의 중지, 주식의 전부 또는 일부의 처분, 임원의 사임, 영업의 양도 등) 및 공정거래법 제38조 3항에 따른 과징금이 부과될 수 있으니 투자자께서는 유의하시기 바랍니다. [아시아나항공 인수에 따른 기업결합 심사 관련 위험] 마-6. 당사는 본건 인수를 통해 아시아나항공 발행주식총수 15% 이상을 보유할 예정이며, 당사 및 아시아나항공 매출액은 2020년말 연결 기준 각각 7.6조원 및 3.9조원, 자산총액 25.2조원 및 13.8조원으로, 당사의 아시아나항공 인수는 공정거래법에 따른 사전 기업결합신고가 필요합니다. 이에 따라 당사는 2021년 1월 14일 공정거래위원회에 당사의 아시아나항공 발행 신주 인수 거래와 관련하여 기업결합신고서를 제출하였으며 2022년 2월 21일 공정거래위원회로부터 본건 기업결합에 대해 조건부 승인을 받았습니다. 한편, 최근 EU 경쟁당국의 기업결합 심사 과정에서 제기된 경쟁제한성의 해소를 위하여 당사는 일부 유럽노선에 remedy taker의 진입을 지원하고 아시아나항공의 화물사업을 분할하여 매각하는 시정조치안을 준비하였습니다. 이와 관련하여 2023년 10월 30일, 당사 이사회는 아시아나항공 이사회가 본 시정조치안 제출을 승인하는 것을 조건으로 EU 경쟁당국에 시정조치안 제출 및 아시아나항공과의 신주인수계약 관련 합의서 체결을 승인하였고, 11월 2일 개최된 아시아나 이사회도 해당 안건을 가결하였습니다. 그 결과 2024년 2월 13일 EU 경쟁당국으로부터 기업결합 조건부 승인을 받아 필수신고 9개국 중 한국을 포함한 8개국에 대해서는 승인 또는 사전신고대상에 해당되지 않음을 확인 받았으며, 현재 기업결합 신고의무가 있는 미국에서 기업결합신고 관련 심사 절차가 진행 중에 있습니다. 이처럼 각국의 심사 기준 및 고려 요소에 차이가 있어 해외 경쟁당국의 기업결합심사가 지연될 위험이 존재합니다. 이에 당사 및 아시아나항공의 영업실적에 일부 영향이 있을 수 있으니 투자자께서는 이점 유의하시기 바랍니다. [자산유동화증권 발행 관련 위험] 바. 당사는 여객 및 항공화물 매출채권 등을 기초자산으로 공모 및 사모 자산유동화증권을 발행하여 자금을 조달하고 있으며, 2023년 3분기말 연결 기준 자산유동화증권 차입금은 약 6,699억원입니다. COVID-19 사태로 인하여 당사 여객매출채권을 기초자산으로 한 자산유동화증권의 신탁원본의 회수 실적이 감소하였으나, 당사는 현금 반환 근거조항을 규정한 변경 약정 체결 및 추가 자산을 신탁하여 유동화계획이 최종만기까지 원활하게 진행될 수 있도록 조치한 바 있습니다. 증권신고서 작성일 현재 국제여객 수요는 COVID-19 완화로 완연한 회복세를 보이고 있어 향후 기초자산의 현금흐름이 정상적으로 발생하고 회수 실적 또한 일정 수준 이상의 초과담보 수준을 연속 충족하고 있는 추세이나, COVID-19가 재확산되어 여객 수요가 예상과 달리 저조하거나 국제화물공급 감소 및 업체간 경쟁으로 인해 화물 부문 실적이 저하될 시 ABS 원리금 상환이 원활히 되지 않을 가능성을 배제할 수 없습니다. 투자자께서는 이러한 위험요소에 유의하시어 투자에 임하시기 바랍니다. [연결 종속법인 추가에 따른 위험] 사. 당사는 2022년 6월 13일 이사회 결의를 통하여 저비용항공사(LCC) 수직계열화를 통한 사업 시너지 추구 등을 목적으로 ㈜진에어의 지분 54.91%를 약 6,048억원에 취득하기로 결정하고 공시를 진행하였고, 2022년 6월 15일 ㈜한진칼로부터 ㈜진에어 주식 전량을 취득하며 ㈜진에어의 최대주주가 되었습니다. ㈜진에어는 2008년 1월 23일 설립되어, 2008년 4월 5일 정기항공운송사업면허 및 노선개설면허를 취득하고 항공운송업을 영위하고 있습니다. 한편, ㈜진에어는 2019년말 발생한 COVID-19 감염병의 전세계적 확산으로 항공산업 전반의 수익성이 악화되며 2019년 적자전환 후, 2020년부터 적자폭이 확대되며 결손금 발생에 따라 2021년 반기말 기준 완전자본잠식 상태에 빠지기도 하였습니다. 그러나 2021년 8월 채권형 신종자본증권 750억원 발행 및 2021년 11월 1,238억원의 유상증자를 통해 자본을 확충하며 재무구조를 개선하였습니다. 2023년 3분기 기준, ㈜진에어는 매출액 9,340억원, 영업이익은 1,354억원을 기록하였습니다. ㈜진에어 주요 노선인 단기 여행 중심으로 빠르게 여객 수요가 회복됨에 따라 전년 동기 대비 매출액은 153.5% 증가하였으며, 영업이익 및 순이익은 큰 폭의 흑자 전환을 기록하였습니다.다만, 향후 국제 경기 침체 등으로 인해 항공산업의 회복세가 둔화될 경우, 당사의 수익성에 재차 악영향을 미칠 수 있으며, 재무상태에 추가적인 부담이 될 가능성 역시 존재합니다. 당사의 계열항공사 통합방안 역시 현재 진행중인 사안이기에 계획에 변동이 생길 가능성 역시 존재합니다. 투자자께서는 이러한 점들에 유의하시기 바랍니다. [환율 변동에 따른 외화 차입금 관련 손익 변동 위험] 아. 당사는 항공기 도입 관련 외화차입금 비중이 높아 환율변동위험에 노출되어 있습니다. 2023년 3분기말 연결 기준 당사의 외화차입금 및 사채(자산유동화차입금 포함)는 2조 8,084억원, 대부분 외화로 구성되어 있는 전체 리스부채 규모는 4조 4,583억원으로 환율 상승(원화 가치 하락) 시 외화차입금에 대한 외화환산손실이 발생할 수 있으며, 이자비용 지급 시 현금유출액이 증가하게 됩니다. 특히, 당사는 외화부채에서 달러화 부채가 차지하는 비중이 높아 원/달러 환율의 변동은 당사의 순이익 변동에 영향을 미칠 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. [금리 변동에 따른 금융비용 변동 위험] 자. 당사는 신규 항공기 도입을 위하여 주로 LIBOR 금리에 연동되는 변동금리부 차입금을 활용하고 있습니다. 다만, 2021년 12월 31일 부로 JPY LIBOR, EUR LIBOR 금리 산출이 중단되어 당사는 각 통화국 지표금리 워킹그룹의 권고안 등에 따라 TORF, EURIBOR 등 대체금리 사용 중에 있으며, 2023년 6월 30일 부로 USD LIBOR 산출 중단에 따라 Term SOFR 등 대체 금리를 사용 중에 있습니다. 이에 따라 국내외 금리의 변동은 당사의 손익 및 현금흐름에 큰 영향을 줄 수 있습니다. 2023년 3분기말 기준 당사는 평균 금리 1% 변동 시 약 400억원의 이자비용 증감이 발생하게 됩니다. 향후 금리가 큰 폭으로 상승할 경우, 당사의 변동금리부 차입금에 대한 금융비용부담이 높아져 당사의 재무안정성과 유동성이 급격하게 악화될 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [파생상품계약을 통한 환율, 금리, 유가 등 시장 위험 관리 관련 위험] 차. 당사는 환율, 금리, 유가 변동 등 시장 위험에 따른 급격한 비용 유출을 막기 위해 파생상품계약을 활용하고 있습니다. 당사는 유가, 환율, 금리 변동성을 제거 혹은 최소화하기 위하여, 체계적이고 적극적인 시장 위험관리를 수행하고 있으며, 당사의 위험관리 전략은 Natural Hedging과 Active Hedging 두 가지 Hedging 기법을 사용함으로써 시장의 위험요소를 최소화하는데 있습니다. 하지만 이러한 당사의 시장 위험 관련 리스크 관리에도 불구하고, 환율, 금리, 유가 등은 당사가 통제할 수 없는 시장 위험이며, 해당 시장이 급변할 경우 이에 따른 파생상품부채 및 평가손실로 당사의 실적 및 재무구조에 부정적 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [신용등급 관련 위험] 카. 증권신고서 제출일 기준 당사 신용등급은 한국기업평가, 한국신용평가, NICE신용평가로부터 A-(안정적)로 평가되고 있습니다. 당사는 2020년 COVID-19 확산 초기 영업환경 악화 우려에 신용평가사 3사로부터 등급 하향 검토 대상에 올랐습니다. 그러나, 2021년 9월 한국기업평가는 당사 화물사업의 견조한 실적 및 충분한 재무완충력을 확보했음을 근거로 회사채 신용등급 전망을 BBB+(부정적)에서 BBB+(안정적)으로 상향 조정했습니다. 또한 2022년 1월 한국신용평가와 동년 3월 NICE신용평가는 당사 국제 여객부문의 점진적인 수익창출력 회복 전망과 견조한 화물실적을 바탕으로 한 양호한 이익창출력, 최근 큰 폭의 재무부담 완화 등을 근거로 회사채 신용등급 전망을 부정적에서 안정적으로 상향 조정하였습니다. 2023년 4월에는 주력 부문인 국제 여객운송사업이 빠르게 정상화되고 있다는 점과 최근 대규모 당기순이익 누적으로 비축한 재무여력과 확대된 현금 창출력을 감안할 때 팬데믹 이전 대비 크게 개선된 재무안정성이 유지될 것이라는 전망 등을 근거로 한국기업평가, 한국신용평가, NICE신용평가 3개사 모두 회사채 신용등급 전망을 안정적에서 긍정적으로 상향 조정 하였습니다. 2023년 10월 본평정에서는 화물 시황 둔화에도 불구 여객부문 실적 회복 기반으로 양호한 이익창출력을 유지하고 있는 가운데, 아시아나항공 인수에 따른 재무부담을 감내할 충분한 재무완충력을 보유하고 있는 점과 향후에도 우수한 사업 및 재무안정성을 유지할 것으로 전망되는 점을 근거로 한국신용평가, 한국기업평가, NICE신용평가 3개사 모두 회사채 신용등급을 기존 BBB+(긍정적) 에서 A-(안정적)으로 상향 조정 하였습니다. 그럼에도 불구하고 향후 항공산업 내 구조적인 경쟁구도 변동에 따른 시장 지배력 약화, 유가 및 금리 등의 대외변수에 따른 재무부담 확대 시 향후 신용등급이 하향 조정될 수 있습니다. 기업의 신용등급 하락은 신용도에 부정적 요소로 작용하며 자금조달시 과거보다 높은 이자비용을 지불하는 등 자금조달에 부정적인 영향을 미칠 가능성이 존재하므로, 투자자분들께서는 이 점 유의하시기 바랍니다. [특수관계자 및 종속회사 관련 재무 영향 위험] 타. 당사는 2023년 3분기말 기준 한국공항(주), 한진정보통신(주), (주)진에어를 포함하여 총 19개의 종속회사를 보유하고 있습니다. 당사와 종속회사는 대부분 항공부문과 연관된 사업을 영위하기에 항공산업 특성상 경기변동에 따른 실적 민감도가 높은 편이며, 환율, 금리 및 국제유가 등의 대외변수 변동이 재무상태에 미치는 영향이 높은 편입니다. 당사는 Hanjin Int'l Corp.(HIC), 아이에이티(주) 및 (주)왕산레저개발 유상증자 참여 등 종속기업에 대해 지속적으로 출자를 진행하여 왔으며, 특수관계자에 지급보증 내역이 존재합니다. 특히 당사는 해외 종속회사인 HIC 관련 COVID-19의 영향으로 현재 호텔 및 빌딩 임대업의 운영이 제한적이고 영업 수지에 부정적인 영향을 미치고 있음을 반영하여, 당사는 2020년 HIC 순자산가치 하락에 따른 손상차손 약 7,343억원을 인식하였으며, 2021년에는 219억원을 인식한 바 있습니다. 자동차운송 및 호텔운영 대행업을 영위하는 항공종합서비스 또한 같은 이유로 2020년 약 101억원, 2022년 약 97억원의 손상차손을 인식하였습니다. 이러한 금액은 당사의 2023년 3분기말 연결 기준 자산총액 29조 9,548억원 대비 유의적인 수준은 아니나, 종속회사의 영업 환경 변화에 따른 수익성 저하로 출자부담이 가중될 경우 당사에 재무상태에 부담이 될 수 있습니다. 또한, 계열사 간 신용위험이 공유되는 특성 상, 향후 당사와 계열회사의 신용등급이 부정적으로 변화할 경우 당사 및 계열회사의 외부 자금 조달비용(이자비용)이 상승하거나 조달 가능성에 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. [소송 제재 및 우발부채 관련 위험] 파. 증권신고서 제출일 기준 당사를 피고로 하는 다수의 소송사건이 법원에 계류 중입니다. 증권신고서 제출일 시점에는 소송의 판결결과 및 판결결과에 따른 자원의 유출가능성을 예측할 수 없으며, 향후 판결결과에 따라 당사 손익에 영향을 미칠 수 있습니다. 우발부채에 관한 사항들은 단기간에 현실화되어 당사의 재무구조에 부정적인 영향을 미칠 수준으로 판단되지 않으나, 향후 대외적인 환경변화에 따라 우발부채가 현실화 될 경우 당사의 재무구조 악화로 이어질 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. [한진 그룹 주채무계열 포함 관련 위험] 하. 한진 그룹은 금융감독원이 선정하는 2023년도 주채무계열에 포함된 대기업그룹으로서 재무구조개선을 위해 지난 2009년 5월 주채권은행인 한국산업은행과 재무구조 개선약정을 체결한 바 있습니다. 한진그룹은 재무구조개선약정 연장에 따라 2020년 12월 3일자로 자구계획을 수립하였으며, 이에 따라 지배기업은 유상증자, 노후항공기 및 부동산 매각 등을 통해 2022년말 기준 계획(4조 2,210억원) 대비 1조 7,672억원을 초과 이행(5조 9,882억원)한 결과 2023년 8월 30일 약정 종료를 통보 받았습니다. 다른 대기업그룹과 마찬가지로 향후 연결실체의 재무지표가 약화될 경우 재무구조개선약정 대상계열에 다시 포함될 가능성이 존재하며, 재무구조개선약정이 체결될 경우, 주채권은행은 매 반기 말 기준으로 약정 이행 여부를 점검하고, 약정 미이행 시 시정 요구, 신규여신 중지, 만기 도래 여신 회수 등의 제재를 가할 수 있으며, 이로 인해 당사가 속해 있는 한진그룹의 재무적 탄력성이 악화될 수 있습니다. 투자자께서는 투자 시 이 점 유의하시기 바랍니다. [지배구조 관련 위험] 거. 당사가 속한 한진 그룹은 당사의 최대주주(증권신고서 제출 전일 보통주 기준 당사 지분 보유 비율 26.13%)이자 그룹 지주회사인(주)한진칼을 중심으로 그룹 경영과 관련한 지배구조가 확립되어 있습니다. 하지만, 이에 반발하여 2020년 1월 31일 케이씨지아이(그레이스홀딩스), 반도건설(대호개발, 한영개발, 반도개발), 조승연 전 부사장은(주)한진칼 지분에 대한 공동보유계약을 체결하였음을 공시하고, 3자 연합을 구성하여 적극적인 주주권을 행사하였습니다. 그러나, 2020년 (주)한진칼 주주총회에서 조원태 회장의 연임을 비롯 사측의 이사 선임안이 모두 가결되었고, 2021년 3월 개최된 주주총회에서 3자연합은 별도 주주제안을 제출하지 않고 안건별 기권 또는 찬성표를 행사하였으며, 2022년 3월 개최된 주주총회에서는 케이씨지아이가 주주제안을 제출하였으나, 상정 안건 모두 부결되었습니다. 한편, 2021년 4월 1일 3자 연합은 한진칼 주식 공동보유계약 종료로 상호간 특별관계가 해소되었다고 공시하였고 3자 연합은 실질적으로 해체된 상태입니다. 이후 2022년 3월 케이씨지아이(그레이스홀딩스)가 한진칼 주식 1,162만190주 가운데 940만주를 호반건설에 매각한 데 이어, 반도건설(대호개발, 한영개발, 반도개발)도 2022년 8월 한진칼 지분을 상당 부분 처분하였습니다. 또한 2022년 12월 (주)호반건설은 시간외 대량매매를 통하여 한진칼 주식 333만 8,090주를 매각하였고 팬오션(주)는 단순투자목적으로 한진칼 지분을 취득하였습니다. 한편 팬오션(주)는 2023년 10월 16일 보유 중인 한진칼 주식(3,903,973주) 전부의 처분결정을 공시하였으며, (주)호반호텔앤리조트는 2023년 10월 20일 한진칼 주식(3,903,973주) 취득결정을 공시하였습니다. 향후 주요 주주들간에 지분 보유 경쟁이 다시 제기될 경우 그룹 전체적인 경영 계획과 지배구조의 변동성이 커질 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. [외부감사인의 강조 사항] 너. 당사의 외부감사인인 안진회계법인은 2021년 및 2020년 연결감사보고서, 감사보고서를 통해 당사의 재무제표(연결, 개별) 이용자에게 검토 의견에는 영향을 미치지 않는 사항으로서 주의를 기울여야 할 필요가 있는 강조 사항을 제시한 바 있습니다. 2022년 감사보고서에서는 별도 강조 사항을 제시하지 않았으나, 향후에도 투자자께서는 외부감사인의 강조사항 관련 모니터링하시어 투자 결정에 참고하시기 바랍니다. |

| 기타 투자위험 | [원리금상환 불이행 위험] 가. 금번에 발행되는 제106-1회, 제106-2회 및 제106-3회 무보증사채는 A-등급으로 투자자께서는 보수적인 투자 판단이 필요할 것으로 사료됩니다. 본 사채는「예금자보호법」의 적용 대상이 아니고, 금융기관 등이 보증하는 상품이 아니며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 또한 본 사채에 대한 수요예측 참여가 부족할 경우, 인수 증권사를 통해 개인투자자 및 중소법인 등에 판매될 수 있습니다. 다양한 회사채 투자 참여 경험과 회사에 대한 분석이 부족할 수 있는 개인투자자 및 중소법인에서는 투자위험요소를 자세히 숙지하시고 투자 결정에 신중을 기하시길 바랍니다. [환금성 제약 위험] 나. 금번 발행되는 제106-1회, 제106-2회 및 제106-3회 무보증사채는 채권상장요건을 충족하여 환금성위험은 낮을 것으로 판단됩니다. 다만, 한국거래소「유가증권 상장규정」에 따르면, 감사법인으로부터 감사의견이 적정이 아닌 경우, 상장채권의 상장이폐지되게 됩니다. 당사는 회계감사인인 삼정 회계법인으로부터 제62기 3분기, 안진 회계법인으로부터 제61기, 제60기 및 제59기 감사를 수행하여 감사 결과 모두 적정 의견을 받았으며, 중요성 관점에서 공정하게 표시하지 않은 사항이 발견되지 아니하였습니다. 당사의 감사 대상 종속기업도 모두 적정의견을 받았으나, 향후에도 감사인의 감사의견에 대한 지속적인 모니터링이 필요합니다. 이외에도 급변하고 있는 채권시장 상황에 의해 영향을 받을 가능성은 배제할 수 없으며,상장 이후채권 수급 불균형이 발생할 경우 환금성에 제약을 받을 수 있음을 유의하시기 바랍니다. [기한의 이익 상실 위험] 다. 당사가 본 사채 발행을 위해 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우, 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. [사채권 등록 발행] 라. 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않으며, 한국예탁결제원의 전자등록계좌부에 전자등록합니다.투자 의사결정 시 참고하시기 바랍니다. [공모일정 변경 위험] 마. 본 증권신고서상의 공모일정은 확정된 것이 아니며, 증권신고서의 기재사항은 금융감독원 공시심사과정에서 정정사유가 발생하여 변경될 수 있습니다. 또한 본 증권신고서의 효력 발생은 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다.투자 의사결정 시 참고하시기 바랍니다. [신중한 투자판단] 바. 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안됩니다. 본 증권신고서에 기재된 사항 이외의 투자위험요소를 검토하시어 투자 의사결정 시 신중을 기하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 106-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

150,000,000,000 | 모집(매출)총액 | 150,000,000,000 |

| 발행가액 | 150,000,000,000 | 이자율 | 4.406% |

| 발행수익률 | 4.406% | 상환기일 | 2026년 02월 27일 |

| 원리금 지급대행기관 |

(주)하나은행 여의도금융센터지점 |

(사채)관리회사 | 신영증권(주) |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 02월 15일 | 한국기업평가 | 회사채 (A-) |

| 2024년 02월 14일 | 나이스신용평가 | 회사채 (A-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 미래에셋증권 | 4,500,000 | 45,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | NH투자증권 | 4,000,000 | 40,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 신한투자증권 | 4,000,000 | 40,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | DB금융투자 | 2,500,000 | 25,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 28일 | 2024년 02월 28일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 150,000,000,000 |

| 발행제비용 | 560,220,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 31일 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주) 및 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 23일이며, 상장예정일은 2024년 02월 28일임. ▶ 본 사채의 사채관리회사는 신영증권(주)임. |

||

| 회차 : | 106-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

210,000,000,000 | 모집(매출)총액 | 210,000,000,000 |

| 발행가액 | 210,000,000,000 | 이자율 | 4.499% |

| 발행수익률 | 4.499% | 상환기일 | 2027년 02월 26일 |

| 원리금 지급대행기관 |

(주)하나은행 여의도금융센터지점 |

(사채)관리회사 | 신영증권(주) |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 02월 15일 | 한국기업평가 | 회사채 (A-) |

| 2024년 02월 15일 | 한국신용평가 | 회사채 (A-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 5,500,000 | 55,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 키움증권 | 5,500,000 | 55,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 유진증권 | 2,500,000 | 25,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 교보증권 | 2,500,000 | 25,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 하이투자증권 | 2,500,000 | 25,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 아이비케이투자증권 | 2,500,000 | 25,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 28일 | 2024년 02월 28일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 210,000,000,000 |

| 발행제비용 | 763,411,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 31일 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주) 및 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 23일이며, 상장예정일은 2024년 02월 28일임. ▶ 본 사채의 사채관리회사는 신영증권(주)임. |

||

| 회차 : | 106-3 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

90,000,000,000 | 모집(매출)총액 | 90,000,000,000 |

| 발행가액 | 90,000,000,000 | 이자율 | 4.794% |

| 발행수익률 | 4.794% | 상환기일 | 2029년 02월 28일 |

| 원리금 지급대행기관 |

(주)하나은행 여의도금융센터지점 |

(사채)관리회사 | 신영증권(주) |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 02월 15일 | 한국신용평가 | 회사채 (A-) |

| 2024년 02월 14일 | 나이스신용평가 | 회사채 (A-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 삼성증권 | 6,000,000 | 60,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 한국투자증권 | 3,000,000 | 30,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 28일 | 2024년 02월 28일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 90,000,000,000 |

| 발행제비용 | 339,420,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 31일 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주) 및 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 23일이며, 상장예정일은 2024년 02월 28일임. ▶ 본 사채의 사채관리회사는 신영증권(주)임. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : | 106-1] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 150,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 4.406 | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 150,000,000,000 | |

| 각 사채의 금액 | 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 4.406 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채"의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 이자지급 기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 다만, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일부터 마지막 이자지급기일 전일까지 실제 일수를 곱한 후 이를 365로 나눈 금액으로 하되, 소수 첫째 자리 이하의 금액은 절사한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.) |

| 이자지급 기한 | 2024년 05월 28일, 2024년 08월 28일, 2024년 11월 28일, 2025년 02월 28일, 2025년 05월 28일, 2025년 08월 28일, 2025년 11월 28일, 2026년 02월 27일. |

|

| 신용평가 등급 | 평가회사명 | 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2024년 02월 15일 / 2024년 02월 14일 | |

| 평가결과등급 | A- (안정적) / A- (안정적) | |

| 주관회사의 분석 |

주관회사명 | 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주), 미래에셋증권(주) |

| 분석일자 | 2024년 02월 16일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2026년 02월 27일에 일시 상환한다(원금상환기일). 단, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하되 원금상환기일 이후의 이자는 계산하지 아니한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.) |

| 상 환 기 한 | 2026년 02월 27일 | |

| 납 입 기 일 | 2024년 02월 28일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 여의도금융센터지점 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 31일 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주) 및 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 23일이며, 상장예정일은 2024년 02월 28일임. ▶ 본 사채의 사채관리회사는 신영증권(주)임. |

|

| [회 차 : | 106-2] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 210,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 4.499 | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 210,000,000,000 | |

| 각 사채의 금액 | 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 4.499 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채"의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 이자지급 기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 다만, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일부터 마지막 이자지급기일 전일까지 실제 일수를 곱한 후 이를 365로 나눈 금액으로 하되, 소수 첫째 자리 이하의 금액은 절사한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.) |

| 이자지급 기한 | 2024년 05월 28일, 2024년 08월 28일, 2024년 11월 28일, 2025년 02월 28일, 2025년 05월 28일, 2025년 08월 28일, 2025년 11월 28일, 2026년 02월 28일, 2026년 05월 28일, 2026년 08월 28일, 2026년 11월 28일, 2027년 02월 26일. |

|

| 신용평가 등급 | 평가회사명 | 한국기업평가(주) / 한국신용평가(주) |

| 평가일자 | 2024년 02월 15일 / 2024년 02월 15일 | |

| 평가결과등급 | A- (안정적) / A- (안정적) | |

| 주관회사의 분석 |

주관회사명 | 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주), 미래에셋증권(주) |

| 분석일자 | 2024년 02월 16일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2027년 02월 26일에 일시 상환한다(원금상환기일). 단, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하되 원금상환기일 이후의 이자는 계산하지 아니한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.) |

| 상 환 기 한 | 2027년 02월 26일 | |

| 납 입 기 일 | 2024년 02월 28일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 여의도금융센터지점 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 31일 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주) 및 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 23일이며, 상장예정일은 2024년 02월 28일임. ▶ 본 사채의 사채관리회사는 신영증권(주)임. |

|

| [회 차 : | 106-3] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 90,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익률(%) | 4.794 | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 90,000,000,000 | |

| 각 사채의 금액 | 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 4.794 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채"의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 다만, 이자지급 기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.) |

| 이자지급 기한 | 2024년 05월 28일, 2024년 08월 28일, 2024년 11월 28일, 2025년 02월 28일, 2025년 05월 28일, 2025년 08월 28일, 2025년 11월 28일, 2026년 02월 28일, 2026년 05월 28일, 2026년 08월 28일, 2026년 11월 28일, 2027년 02월 28일, 2027년 05월 28일, 2027년 08월 28일, 2027년 11월 28일, 2028년 02월 28일, 2028년 05월 28일, 2028년 08월 28일, 2028년 11월 28일, 2029년 02월 28일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2024년 02월 15일 / 2024년 02월 14일 | |

| 평가결과등급 | A- (안정적) / A- (안정적) | |

| 주관회사의 분석 |

주관회사명 | 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주), 미래에셋증권(주) |

| 분석일자 | 2024년 02월 16일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2029년 02월 28일에 일시 상환한다(원금상환기일). 단, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하되 원금상환기일 이후의 이자는 계산하지 아니한다. (원금상환의무와 이자지급의무를 이행하지 아니한 때에는 동 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다.) |

| 상 환 기 한 | 2029년 02월 28일 | |

| 납 입 기 일 | 2024년 02월 28일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 여의도금융센터지점 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 31일 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주) 및 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로「주식·사채 등의 전자등록에 관한 법률」제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 23일이며, 상장예정일은 2024년 02월 28일임. ▶ 본 사채의 사채관리회사는 신영증권(주)임. |

|

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 세 부 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 재무담당 임원 및 팀장 등 - 공동대표주관회사 : 각사 담당 임원, 부장 및 팀장 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측이 실시된 후 발행일정이 변경되더라도 수요예측을 재실시 하지 않습니다. |

나. 공동대표주관회사의 공모희망금리 산정방식, 수요예측기준 절차 및 배정

방법

| 구 분 | 세 부 내 용 | |

|---|---|---|

| 공모희망금리 산정방식 | 공동대표주관회사인 케이비증권(주), 키움증권(주), 삼성증권(주), NH투자증권(주), 신한투자증권(주) 및 미래에셋증권(주)는 (주)대한항공의 제106-1회, 제106-2회 및 제106-3회 무보증사채의 발행에 있어 민간채권평가사의 평가금리 및 스프레드 동향 최근 동일 신용등급 회사채의 스프레드 동향, 민간채권평가회사 4사의 A- 등급 민평금리 현황 등을 고려하여 공모희망금리를 아래와 같이 결정하였습니다. [제106-1회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)대한항공 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 [제106-2회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)대한항공 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 [제106-3회] 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)대한항공 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~ +0.20%p.를 가산한 이자율 공모희망금리 산정에 대한 구체적인 근거는 아래 (주1) 공모희망금리 산정근거를 참고하여 주시기 바립니다. |

|

| 수요예측 참가신청 관련사항 | 수요예측은「무보증사채 수요예측 모범규준」에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램 및 Fax접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. 수요예측 기간은 2024년 02월 20일 09시부터 16시까지 입니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. - 최저 신청수량: 10억원 - 최고 신청수량: 회차별 본 사채 발행예정금액(단, 수요예측 참여자가 원하는 경우 전자등록총액 금액 이상의 물량을 신청할 수 있습니다.) - 수량단위: 10억원 - 가격단위: 0.01%p. |

|

| 배정대상 및 기준 |

본 사채의 배정은 「무보증사채 수요예측 모범규준」「I. 수요예측 업무절차 - 5. 배정에 관한 사항」및 공동대표주관회사의 내부지침에 따라 결정합니다.

|

|

| 유효수요 판단기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 「무보증사채 수요예측 모범규준」및 공동대표주관회사 내부지침과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 공동대표주관회사가 협의를 통해 최종 결정할 예정입니다. 공동대표주관회사는 금융투자협회 「무보증사채 수요예측 모범규준」및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

|

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

「무보증사채 수요예측 모범규준」에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. | |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다 |

(주1) 공모희망금리 산정근거

금번 (주)대한항공 제106-1회, 제106-2회 및 제106-3회 무보증 공모사채(이하 '본 사채' 라고 합니다)의 경우 공모희망금리는 아래와 같은 사항을 종합적으로 검토하여 본 사채의 공모희망금리를 결정하였습니다.

| 구분 | 검토사항 |

|---|---|

| 1 | 민간채권평가회사 평가금리 및 스프레드 동향 |

| 2 | 최근 동일 등급 회사채 발행 사례 검토 |

| 3 | 채권시장 동향 |

1. 민간채권평가회사 평가금리 및 스프레드 동향

① 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 최초 증권신고서 제출 1영업일 전 ㈜대한항공 2년 만기, 3년 만기 및 5년 만기 회사채 수익률의 산술평균(이하 "개별민평 2년", "개별민평 3년" 및 "개별민평 5년" )

| [기준일: 2024년 02월 15일] | (단위: %) |

| 항목 | 키스자산평가 | 한국자산평가 | 나이스피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| ㈜대한항공 개별민평 2년 | 4.683 | 4.684 | 4.723 | 4.736 | 4.706 |

| ㈜대한항공 개별민평 3년 | 4.848 | 4.982 | 5.055 | 5.057 | 4.985 |

| ㈜대한항공 개별민평 5년 | 5.348 | 5.588 | 5.874 | 5.525 | 5.583 |

| (출처) 본드웹 |

② 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 최초 증권신고서 제출 1영업일 전 "A- 등급" 2년 만기, 3년 만기 및 5년 만기 회사채 수익률의 산술평균(이하 "등급민평 2년" 및 "등급민평 3년")

| [기준일: 2024년 02월 15일] | (단위: %) |

| 항목 | 키스자산평가 | 한국자산평가 | 나이스피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| A- 등급민평 2년 | 5.018 | 4.994 | 4.983 | 5.016 | 5.002 |

| A- 등급민평 3년 | 5.402 | 5.402 | 5.405 | 5.417 | 5.406 |

| A- 등급민평 5년 | 6.168 | 6.038 | 6.174 | 6.145 | 6.131 |

| (출처) 본드웹 |

③ 위 ① 및 ② 산술평균 금리와 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 증권신고서 제출 1영업일 전 2년, 3년 및 5년 만기 국고채권 수익률의 산술평균(이하 "국고 2년" 및 "국고 3년")간의 스프레드

| [기준일: 2024년 02월 15일] | (단위: %) |

| 만기 | 국고채권 | ㈜대한항공 개별민평의 국고대비 스프레드 |

A- 등급민평의 국고대비 스프레드 |

|---|---|---|---|

| 2년 | 3.465 | 1.241 | 1.537 |

| 3년 | 3.407 | 1.578 | 1.999 |

| 5년 | 3.445 | 2.138 | 2.686 |

| (출처) 본드웹 |

④ 최근 3개월간 개별민평, 등급민평 금리 및 국고금리 대비 스프레드 추이

| [개별민평] | (단위: %) |

| 일자 | (A) 국고채권 2년 수익률 |

(B) 국고채권 3년 수익률 |

(B) 국고채권 5년 수익률 |

(D) 대한항공 2년 개별민평 |

(E) 대한항공 3년 개별민평 |

(F) 대한항공 5년 개별민평 |

(D-A) 국고대비 개별민평 스프레드 |

(E-B) 국고대비 개별민평 스프레드 |

(F-C) 국고대비 개별민평 스프레드 |

|---|---|---|---|---|---|---|---|---|---|

| 2024-02-15 | 3.465 | 3.407 | 3.445 | 4.706 | 4.985 | 5.583 | 1.241 | 1.578 | 2.138 |

| 2024-02-14 | 3.471 | 3.414 | 3.455 | 4.729 | 5.004 | 5.597 | 1.258 | 1.590 | 2.142 |

| 2024-02-13 | 3.402 | 3.347 | 3.385 | 4.675 | 4.943 | 5.533 | 1.273 | 1.596 | 2.148 |

| 2024-02-08 | 3.372 | 3.304 | 3.340 | 4.656 | 4.911 | 5.495 | 1.284 | 1.607 | 2.155 |

| 2024-02-07 | 3.360 | 3.290 | 3.317 | 4.655 | 4.904 | 5.475 | 1.295 | 1.614 | 2.158 |

| 2024-02-06 | 3.364 | 3.291 | 3.327 | 4.673 | 4.913 | 5.489 | 1.309 | 1.622 | 2.162 |

| 2024-02-05 | 3.398 | 3.307 | 3.335 | 4.682 | 4.934 | 5.497 | 1.284 | 1.627 | 2.162 |

| 2024-02-02 | 3.305 | 3.243 | 3.256 | 4.634 | 4.883 | 5.426 | 1.329 | 1.640 | 2.170 |

| 2024-02-01 | 3.319 | 3.270 | 3.297 | 4.653 | 4.911 | 5.467 | 1.334 | 1.641 | 2.170 |

| 2024-01-31 | 3.311 | 3.259 | 3.295 | 4.646 | 4.903 | 5.465 | 1.335 | 1.644 | 2.170 |

| 2024-01-30 | 3.312 | 3.270 | 3.312 | 4.665 | 4.926 | 5.485 | 1.353 | 1.656 | 2.173 |

| 2024-01-29 | 3.338 | 3.304 | 3.364 | 4.698 | 4.970 | 5.541 | 1.360 | 1.666 | 2.177 |

| 2024-01-26 | 3.290 | 3.260 | 3.310 | 4.671 | 4.942 | 5.499 | 1.381 | 1.682 | 2.189 |

| 2024-01-25 | 3.340 | 3.305 | 3.345 | 4.717 | 4.992 | 5.544 | 1.377 | 1.687 | 2.199 |

| 2024-01-24 | 3.340 | 3.292 | 3.333 | 4.712 | 4.983 | 5.532 | 1.372 | 1.691 | 2.199 |

| 2024-01-23 | 3.335 | 3.288 | 3.330 | 4.716 | 4.981 | 5.529 | 1.381 | 1.693 | 2.199 |

| 2024-01-22 | 3.317 | 3.277 | 3.322 | 4.716 | 4.977 | 5.523 | 1.399 | 1.700 | 2.201 |

| 2024-01-19 | 3.346 | 3.303 | 3.355 | 4.740 | 5.006 | 5.558 | 1.394 | 1.703 | 2.203 |

| 2024-01-18 | 3.325 | 3.270 | 3.315 | 4.721 | 4.971 | 5.517 | 1.396 | 1.701 | 2.202 |

| 2024-01-17 | 3.329 | 3.270 | 3.312 | 4.722 | 4.973 | 5.516 | 1.393 | 1.703 | 2.204 |

| 2024-01-16 | 3.300 | 3.231 | 3.265 | 4.692 | 4.932 | 5.469 | 1.392 | 1.701 | 2.204 |

| 2024-01-15 | 3.263 | 3.195 | 3.227 | 4.659 | 4.899 | 5.431 | 1.396 | 1.704 | 2.204 |

| 2024-01-12 | 3.281 | 3.197 | 3.232 | 4.664 | 4.903 | 5.439 | 1.383 | 1.706 | 2.207 |

| 2024-01-11 | 3.308 | 3.222 | 3.252 | 4.716 | 4.938 | 5.463 | 1.408 | 1.716 | 2.211 |

| 2024-01-10 | 3.352 | 3.267 | 3.295 | 4.758 | 4.986 | 5.510 | 1.406 | 1.719 | 2.215 |

| 2024-01-09 | 3.362 | 3.247 | 3.267 | 4.751 | 4.969 | 5.488 | 1.389 | 1.722 | 2.221 |

| 2024-01-08 | 3.390 | 3.290 | 3.306 | 4.789 | 5.013 | 5.528 | 1.399 | 1.723 | 2.222 |

| 2024-01-05 | 3.376 | 3.280 | 3.302 | 4.788 | 5.003 | 5.526 | 1.412 | 1.723 | 2.224 |

| 2024-01-04 | 3.333 | 3.224 | 3.257 | 4.740 | 4.951 | 5.483 | 1.407 | 1.727 | 2.226 |

| 2024-01-03 | 3.364 | 3.275 | 3.308 | 4.784 | 5.002 | 5.537 | 1.420 | 1.727 | 2.229 |

| 2024-01-02 | 3.328 | 3.245 | 3.270 | 4.764 | 4.969 | 5.501 | 1.436 | 1.724 | 2.231 |

| 2023-12-29 | 3.241 | 3.145 | 3.155 | 4.681 | 4.870 | 5.388 | 1.440 | 1.725 | 2.233 |

| 2023-12-28 | 3.241 | 3.145 | 3.155 | 4.681 | 4.870 | 5.388 | 1.440 | 1.725 | 2.233 |

| 2023-12-27 | 3.294 | 3.212 | 3.216 | 4.748 | 4.942 | 5.451 | 1.454 | 1.730 | 2.235 |

| 2023-12-26 | 3.297 | 3.216 | 3.221 | 4.749 | 4.949 | 5.459 | 1.452 | 1.733 | 2.238 |

| 2023-12-22 | 3.301 | 3.225 | 3.242 | 4.754 | 4.961 | 5.483 | 1.453 | 1.736 | 2.241 |

| 2023-12-21 | 3.319 | 3.232 | 3.251 | 4.764 | 4.971 | 5.493 | 1.445 | 1.739 | 2.242 |

| 2023-12-20 | 3.319 | 3.223 | 3.245 | 4.766 | 4.965 | 5.490 | 1.447 | 1.742 | 2.245 |

| 2023-12-19 | 3.368 | 3.273 | 3.296 | 4.804 | 5.014 | 5.543 | 1.436 | 1.741 | 2.247 |

| 2023-12-18 | 3.364 | 3.279 | 3.302 | 4.798 | 5.021 | 5.553 | 1.434 | 1.742 | 2.251 |

| 2023-12-15 | 3.353 | 3.275 | 3.301 | 4.789 | 5.021 | 5.555 | 1.436 | 1.746 | 2.254 |

| 2023-12-14 | 3.323 | 3.236 | 3.260 | 4.754 | 4.983 | 5.515 | 1.431 | 1.747 | 2.255 |

| 2023-12-13 | 3.538 | 3.460 | 3.495 | 4.984 | 5.206 | 5.750 | 1.446 | 1.746 | 2.255 |

| 2023-12-12 | 3.526 | 3.447 | 3.485 | 4.969 | 5.194 | 5.740 | 1.443 | 1.747 | 2.255 |

| 2023-12-11 | 3.555 | 3.470 | 3.515 | 5.000 | 5.220 | 5.770 | 1.445 | 1.750 | 2.255 |

| 2023-12-08 | 3.516 | 3.460 | 3.460 | 4.958 | 5.185 | 5.717 | 1.442 | 1.725 | 2.257 |

| 2023-12-07 | 3.545 | 3.505 | 3.520 | 4.992 | 5.231 | 5.777 | 1.447 | 1.726 | 2.257 |

| 2023-12-06 | 3.523 | 3.470 | 3.486 | 4.966 | 5.194 | 5.743 | 1.443 | 1.724 | 2.257 |

| 2023-12-05 | 3.526 | 3.482 | 3.517 | 4.973 | 5.210 | 5.774 | 1.447 | 1.728 | 2.257 |

| 2023-12-04 | 3.565 | 3.532 | 3.562 | 5.018 | 5.265 | 5.819 | 1.453 | 1.733 | 2.257 |

| 2023-12-01 | 3.602 | 3.585 | 3.620 | 5.065 | 5.320 | 5.879 | 1.463 | 1.735 | 2.259 |

| 2023-11-30 | 3.607 | 3.582 | 3.620 | 5.082 | 5.322 | 5.880 | 1.475 | 1.740 | 2.260 |

| 2023-11-29 | 3.581 | 3.550 | 3.576 | 5.066 | 5.293 | 5.842 | 1.485 | 1.743 | 2.266 |

| 2023-11-28 | 3.684 | 3.650 | 3.672 | 5.160 | 5.394 | 5.940 | 1.476 | 1.744 | 2.268 |

| 2023-11-27 | 3.725 | 3.687 | 3.715 | 5.202 | 5.439 | 5.985 | 1.477 | 1.752 | 2.270 |

| 2023-11-24 | 3.717 | 3.674 | 3.720 | 5.204 | 5.434 | 5.999 | 1.487 | 1.760 | 2.279 |

| 2023-11-23 | 3.695 | 3.642 | 3.675 | 5.182 | 5.405 | 5.958 | 1.487 | 1.763 | 2.283 |

| 2023-11-22 | 3.714 | 3.665 | 3.705 | 5.200 | 5.431 | 5.990 | 1.486 | 1.766 | 2.285 |

| 2023-11-21 | 3.683 | 3.639 | 3.669 | 5.180 | 5.407 | 5.959 | 1.497 | 1.768 | 2.290 |

| 2023-11-20 | 3.702 | 3.659 | 3.687 | 5.193 | 5.428 | 5.980 | 1.491 | 1.769 | 2.293 |

| 2023-11-17 | 3.726 | 3.685 | 3.720 | 5.222 | 5.455 | 6.015 | 1.496 | 1.770 | 2.295 |

| 2023-11-16 | 3.746 | 3.697 | 3.717 | 5.250 | 5.470 | 6.013 | 1.504 | 1.773 | 2.296 |

| 2023-11-15 | 3.788 | 3.745 | 3.762 | 5.309 | 5.529 | 6.066 | 1.521 | 1.784 | 2.304 |

| (출처) 본드웹 |

최근 3개월간 (주)대한항공의 2년 만기 개별민평, 3년 만기 개별민평 및 5년 만기 개별민평의 경우 모두 지속적으로 하락하는 모습을 보였으며, 국고 대비 스프레드의 경우에도 2년, 3년 및 5년 모두 감소하였습니다.

| [등급민평] | (단위: %) |

| 일자 | (A) 국고채권 2년 수익률 |

(B) 국고채권 3년 수익률 |

(C) 국고채권 5년 수익률 |

(D) A- 2년 등급민평 |

(E) A- 3년 등급민평 |

(F) A- 5년 등급민평 |

(D-A) 국고대비 등급민평 스프레드 |

(E-B) 국고대비 등급민평 스프레드 |

(F-C) 국고대비 등급민평 스프레드 |

|---|---|---|---|---|---|---|---|---|---|

| 2024-02-15 | 3.465 | 3.407 | 3.445 | 5.002 | 5.406 | 6.131 | 1.537 | 1.999 | 2.686 |

| 2024-02-14 | 3.471 | 3.414 | 3.455 | 5.025 | 5.425 | 6.145 | 1.554 | 2.011 | 2.690 |

| 2024-02-13 | 3.402 | 3.347 | 3.385 | 4.971 | 5.364 | 6.081 | 1.569 | 2.017 | 2.696 |

| 2024-02-08 | 3.372 | 3.304 | 3.340 | 4.953 | 5.332 | 6.042 | 1.581 | 2.028 | 2.702 |

| 2024-02-07 | 3.360 | 3.290 | 3.317 | 4.951 | 5.325 | 6.022 | 1.591 | 2.035 | 2.705 |

| 2024-02-06 | 3.364 | 3.291 | 3.327 | 4.969 | 5.334 | 6.036 | 1.605 | 2.043 | 2.709 |

| 2024-02-05 | 3.398 | 3.307 | 3.335 | 4.978 | 5.355 | 6.045 | 1.580 | 2.048 | 2.710 |

| 2024-02-02 | 3.305 | 3.243 | 3.256 | 4.930 | 5.304 | 5.974 | 1.625 | 2.061 | 2.718 |

| 2024-02-01 | 3.319 | 3.270 | 3.297 | 4.949 | 5.332 | 6.015 | 1.630 | 2.062 | 2.718 |

| 2024-01-31 | 3.311 | 3.259 | 3.295 | 4.943 | 5.324 | 6.013 | 1.632 | 2.065 | 2.718 |

| 2024-01-30 | 3.312 | 3.270 | 3.312 | 4.961 | 5.347 | 6.032 | 1.649 | 2.077 | 2.720 |

| 2024-01-29 | 3.338 | 3.304 | 3.364 | 4.997 | 5.391 | 6.089 | 1.659 | 2.087 | 2.725 |

| 2024-01-26 | 3.290 | 3.260 | 3.310 | 4.970 | 5.363 | 6.047 | 1.680 | 2.103 | 2.737 |

| 2024-01-25 | 3.340 | 3.305 | 3.345 | 5.016 | 5.413 | 6.091 | 1.676 | 2.108 | 2.746 |

| 2024-01-24 | 3.340 | 3.292 | 3.333 | 5.011 | 5.404 | 6.079 | 1.671 | 2.112 | 2.746 |

| 2024-01-23 | 3.335 | 3.288 | 3.330 | 5.014 | 5.402 | 6.077 | 1.679 | 2.114 | 2.747 |

| 2024-01-22 | 3.317 | 3.277 | 3.322 | 5.015 | 5.398 | 6.070 | 1.698 | 2.121 | 2.748 |

| 2024-01-19 | 3.346 | 3.303 | 3.355 | 5.039 | 5.427 | 6.106 | 1.693 | 2.124 | 2.751 |

| 2024-01-18 | 3.325 | 3.270 | 3.315 | 5.019 | 5.392 | 6.064 | 1.694 | 2.122 | 2.749 |

| 2024-01-17 | 3.329 | 3.270 | 3.312 | 5.021 | 5.394 | 6.064 | 1.692 | 2.124 | 2.752 |

| 2024-01-16 | 3.300 | 3.231 | 3.265 | 4.991 | 5.353 | 6.017 | 1.691 | 2.122 | 2.752 |

| 2024-01-15 | 3.263 | 3.195 | 3.227 | 4.958 | 5.320 | 5.979 | 1.695 | 2.125 | 2.752 |

| 2024-01-12 | 3.281 | 3.197 | 3.232 | 4.963 | 5.322 | 5.984 | 1.682 | 2.125 | 2.752 |

| 2024-01-11 | 3.308 | 3.222 | 3.252 | 5.002 | 5.354 | 6.006 | 1.694 | 2.132 | 2.754 |

| 2024-01-10 | 3.352 | 3.267 | 3.295 | 5.042 | 5.399 | 6.050 | 1.690 | 2.132 | 2.755 |

| 2024-01-09 | 3.362 | 3.247 | 3.267 | 5.034 | 5.380 | 6.025 | 1.672 | 2.133 | 2.758 |

| 2024-01-08 | 3.390 | 3.290 | 3.306 | 5.070 | 5.421 | 6.063 | 1.680 | 2.131 | 2.757 |

| 2024-01-05 | 3.376 | 3.280 | 3.302 | 5.069 | 5.411 | 6.061 | 1.693 | 2.131 | 2.759 |

| 2024-01-04 | 3.333 | 3.224 | 3.257 | 5.019 | 5.357 | 6.016 | 1.686 | 2.133 | 2.759 |

| 2024-01-03 | 3.364 | 3.275 | 3.308 | 5.063 | 5.405 | 6.067 | 1.699 | 2.130 | 2.759 |

| 2024-01-02 | 3.328 | 3.245 | 3.270 | 5.043 | 5.370 | 6.029 | 1.715 | 2.125 | 2.759 |

| 2023-12-29 | 3.241 | 3.145 | 3.155 | 4.959 | 5.271 | 5.915 | 1.718 | 2.126 | 2.760 |

| 2023-12-28 | 3.241 | 3.145 | 3.155 | 4.959 | 5.271 | 5.915 | 1.718 | 2.126 | 2.760 |

| 2023-12-27 | 3.294 | 3.212 | 3.216 | 5.024 | 5.340 | 5.976 | 1.730 | 2.128 | 2.760 |

| 2023-12-26 | 3.297 | 3.216 | 3.221 | 5.023 | 5.345 | 5.982 | 1.726 | 2.129 | 2.761 |

| 2023-12-22 | 3.301 | 3.225 | 3.242 | 5.028 | 5.354 | 6.003 | 1.727 | 2.129 | 2.761 |

| 2023-12-21 | 3.319 | 3.232 | 3.251 | 5.035 | 5.362 | 6.011 | 1.716 | 2.130 | 2.760 |

| 2023-12-20 | 3.319 | 3.223 | 3.245 | 5.037 | 5.354 | 6.005 | 1.718 | 2.131 | 2.760 |

| 2023-12-19 | 3.368 | 3.273 | 3.296 | 5.073 | 5.400 | 6.056 | 1.705 | 2.127 | 2.760 |

| 2023-12-18 | 3.364 | 3.279 | 3.302 | 5.064 | 5.405 | 6.063 | 1.700 | 2.126 | 2.761 |

| 2023-12-15 | 3.353 | 3.275 | 3.301 | 5.056 | 5.402 | 6.062 | 1.703 | 2.127 | 2.761 |

| 2023-12-14 | 3.323 | 3.236 | 3.260 | 5.021 | 5.364 | 6.023 | 1.698 | 2.128 | 2.763 |

| 2023-12-13 | 3.538 | 3.460 | 3.495 | 5.251 | 5.585 | 6.255 | 1.713 | 2.125 | 2.760 |

| 2023-12-12 | 3.526 | 3.447 | 3.485 | 5.235 | 5.573 | 6.245 | 1.709 | 2.126 | 2.760 |

| 2023-12-11 | 3.555 | 3.470 | 3.515 | 5.266 | 5.599 | 6.275 | 1.711 | 2.129 | 2.760 |

| 2023-12-08 | 3.516 | 3.460 | 3.460 | 5.223 | 5.564 | 6.222 | 1.707 | 2.104 | 2.762 |

| 2023-12-07 | 3.545 | 3.505 | 3.520 | 5.256 | 5.609 | 6.282 | 1.711 | 2.104 | 2.762 |

| 2023-12-06 | 3.523 | 3.470 | 3.486 | 5.228 | 5.572 | 6.248 | 1.705 | 2.102 | 2.762 |

| 2023-12-05 | 3.526 | 3.482 | 3.517 | 5.234 | 5.588 | 6.279 | 1.708 | 2.106 | 2.762 |

| 2023-12-04 | 3.565 | 3.532 | 3.562 | 5.278 | 5.643 | 6.324 | 1.713 | 2.111 | 2.762 |

| 2023-12-01 | 3.602 | 3.585 | 3.620 | 5.325 | 5.699 | 6.384 | 1.723 | 2.114 | 2.764 |

| 2023-11-30 | 3.607 | 3.582 | 3.620 | 5.342 | 5.701 | 6.385 | 1.735 | 2.119 | 2.765 |

| 2023-11-29 | 3.581 | 3.550 | 3.576 | 5.326 | 5.672 | 6.347 | 1.745 | 2.122 | 2.771 |

| 2023-11-28 | 3.684 | 3.650 | 3.672 | 5.420 | 5.773 | 6.445 | 1.736 | 2.123 | 2.773 |

| 2023-11-27 | 3.725 | 3.687 | 3.715 | 5.462 | 5.818 | 6.490 | 1.737 | 2.131 | 2.775 |

| 2023-11-24 | 3.717 | 3.674 | 3.720 | 5.464 | 5.813 | 6.504 | 1.747 | 2.139 | 2.784 |

| 2023-11-23 | 3.695 | 3.642 | 3.675 | 5.442 | 5.783 | 6.463 | 1.747 | 2.141 | 2.788 |

| 2023-11-22 | 3.714 | 3.665 | 3.705 | 5.460 | 5.810 | 6.495 | 1.746 | 2.145 | 2.790 |

| 2023-11-21 | 3.683 | 3.639 | 3.669 | 5.440 | 5.786 | 6.464 | 1.757 | 2.147 | 2.795 |

| 2023-11-20 | 3.702 | 3.659 | 3.687 | 5.453 | 5.807 | 6.485 | 1.751 | 2.148 | 2.798 |

| 2023-11-17 | 3.726 | 3.685 | 3.720 | 5.482 | 5.834 | 6.520 | 1.756 | 2.149 | 2.800 |

| 2023-11-16 | 3.746 | 3.697 | 3.717 | 5.510 | 5.848 | 6.518 | 1.764 | 2.151 | 2.801 |

| 2023-11-15 | 3.788 | 3.745 | 3.762 | 5.569 | 5.908 | 6.571 | 1.781 | 2.163 | 2.809 |

| (출처) 본드웹 |

최근 3개월간 A- 2년 만기 등급민평, 3년 만기 등급민평 및 5년 만기 등급민평의 경우 당사의 개별민평과 마찬가지로 모두 지속적으로 하락하는 모습을 시현하였습니다. 국고대비 스프레드의 경우에도 2년, 3년 및 5년 모두 감소하는 추세를 보였습니다.

2. 최근 6개월간 동일 등급(A-) 동일만기(2년/3년/5년)회사채 발행 사례

| [A- 등급 2년/3년/5년물 무보증 공모회사채 발행내역] |

| (단위 : 억원, %p) |

| 만기 | 종목명 | 발행일 | 수요예측일 | 공모금액 (억원) |

발행금액 (억원) |

공모희망금리 | 발행조건 (%p.) |

발행금리 (%) |

| 2년 | SK에코플랜트180-3 | 2024-02-01 | 2024-01-24 | 600 | 1,280 | 개별민평 2년 -0.30%p~+1.50%p | +0.40 | 5.823 |

| CJ CGV36 | 2023-12-15 | 2023-12-06 | 2,000 | 2,000 | 7.00% ~ 7.20% | 7.20% | 7.200 | |

| 대한항공105-1 | 2023-11-10 | 2023-11-02 | 800 | 1,300 | 개별민평 2년 -0.30%p~+0.30%p | -0.37 | 5.154 | |

| HD현대중공업7-2 | 2023-10-25 | 2023-10-17 | 500 | 1,030 | 개별민평 2년 -0.50%p~+0.50%p | -0.20 | 5.371 | |

| HD현대일렉트릭10-1 | 2023-10-19 | 2023-10-12 | 150 | 180 | 개별민평 2년 -0.30%p~+0.30%p | -0.65 | 5.432 | |

| 우리금융에프앤아이3-2 | 2023-09-18 | 2023-09-11 | 400 | 900 | 등급민평 2년 -0.50%p~+0.50%p | -0.16 | 5.429 | |

| 디엔오토모티브6-2 | 2023-09-11 | 2023-09-04 | 100 | 100 | 개별민평 2년 -0.60%p~+0.60%p | +0.30 | 6.093 | |

| 3년 | 대한항공105-2 | 2023-11-10 | 2023-11-02 | 700 | 1,200 | 개별민평 3년 -0.30%p~+0.30%p | -0.38 | 5.397 |

| HD현대일렉트릭10-2 | 2023-10-19 | 2023-10-12 | 100 | 100 | 개별민평 3년 -0.30%p~+0.30%p | -0.59 | 5,726 |

| (출처) 금융감독원 전자공시시스템 주1) 발행금액은 수요예측 결과를 반영한 최종 발행물량임 주2) 복수 신용평가회사로부터 부여받은 등급이 서로 다를 경우 낮은 신용등급을 기준으로 함 |

최근 6개월간 발행된 동일등급(A-) 2년 만기 회사채의 경우 총 7건으로, 개별민평 및 등급민평 및 절대금리를 공모희망금리 산정의 기준금리로 선정하였으며 금리밴드는 개별민평금리 대비 최저 -0.60%p.에서 최고 +1.50%p.까지 제시하였고, 등급민평금리 대비 최저 -0.50%p.에서 최고 +0.50%p.까지 제시하였습니다. 발행확정 가산금리는 개별민평은 -0.65%p. ~ +0.40%p. 수준, 등급민평은 -0.16%p.로 결정되었습니다. 3년 만기 회사채의 경우 2건 발행되었으며, 금리밴드는 개별민평 3년 -0.30%p.~+0.30%p.까지 제시되었고 발행확정 가산금리는 -0.59 %p.로 결정되었습니다. 최근 6개월간 발행된 동일등급(A-) 5년 만기 회사채는 없었습니다.

3. 채권시장 동향 및 전망

2019년 말 COVID-19 바이러스 창궐로 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고 국내외 시장 금리 하락세가 지속되었습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p 인하하여 1.00~1.25%로 발표하였고, 이후 3월 3일 정례회의를 통해 채 2주도 안돼 0.0~0.25%로 1%p 금리 인하를 단행하였으며, 이로인한 글로벌 시장금리의 하방 압력이 거세졌습니다. 이에 금융통화위원회 역시 COVID-19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 기준금리를 0.5%p 인하하며 기준금리가 0.75%로 인하되었으며, 사상 처음 0%대로 진입했습니다. 이후 금통위에서는 기준금리 동결 기조를 유지해오다가, 2021년 1월 15일에 개최된 금통위에서 기준금리를 0.50%로 인하 하였습니다. 한편, 시중금리는 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 연준의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다.

2021년 1월 파월 연준 총재는 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, COVID-19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 하지만 2021년 상반기 백신이 원활히 보급되었고 예상보다 빠르게 경제가 회복세를 보임에 따라 미국의 통화정책에 변경이 있을 수 있다는 전망이 두각되었으나, 파월 연준 총재는 인플레이션은 일시적이라는 판단하에 테이퍼링과 금리 인상 가능성을 일축하였습니다.

이 후 2021년 6월 미 연준은 회사채 발행/유통시장 매입분의 매각 계획을 발표하면서 유동성 지원의 출구전략 시그널을 내비쳤고, 9월부터는 미국, 노르웨이, 영국 등 주요국이 일사불란하게 통화정책의 전환을 시사하기 시작하였습니다. 한편 8월 금통위에서는 기준금리를 0.50%에서 0.25%p 인상하는 결정을 하였고, 이러한 인상의 배경으로 백신 접종의 확대, 수출 호조로 인한 국내 경제 회복 흐름, 국내 인플레가 당분간 높은 수준을 나타낼 것으로 보인다는 점, 금융불균형의 누적 위험이 높아졌다는 점을 들었습니다. 이후 국고채 금리는 지속적으로 상승한 반면, 9월까지 확대되던 크레딧 스프레드는 횡보세를 이어왔습니다.

2021년 11월 금통위에서는 기준금리를 0.75%에서 1.00%로 0.25%p 인상하였으며, 가파른 금리 인상 경로를 선반영하며 급등하던 국채 금리는 11월 들어 안정세를 나타냈습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 간 긴 시간이 걸리지 않을 것이라며 인플레이션이 일시적이라는 기존 입장을 선회하였고, 물가를 분명히 통제해야 할 대상으로 인식하고 있음을 시사하였습니다. 또한, 2022년 1월 금통위에서는 기준금리를 1.00%에서 1.25%로 0.25%p 인상한 바, 기준금리는 범세계적 COVID-19 확산 이전 수준으로 회귀하였습니다. 한편, 2022년 2월 금통위에서는 기준금리를 동결하였으나, 2022년 4월과 5월 금통위에서 각각 금리를 0.25%p 인상하여 한국은행 기준금리는 1.75%로 상승하였습니다.

한편 미국은 2022년 3월 양적완화 종료와 함께 기준금리를 0.25%p 인상하였고, 2022년 5월 FOMC 정례회의에서 기준금리를 0.5%p 올리는 빅스텝을 단행하였습니다. 21년만의 빅스텝은 급등하고 있는 소비자물가를 잡기위한 조치이며 지속적으로 높은 인플레이션을 보일 경우 최소 두차례 더 같은 수준의 금리인상 가능성을 시사했습니다. 이후 2022년 6월 미국 FOMC에서는 지속적으로 상승하는 물가에 대응하기 위해 기준금리를 0.75%p 인상하며 자이언트스텝을 단행하였습니다. 이에 따라 미국 기준금리는 0.75%~1.00%에서 1.50%~1.75%로 인상되었습니다. 연준이 금리를 급속히 올린 것은 미국의 소비자물가 상승률이 40년만에 최고치를 갱신하는 등 높은 인플레이션 압력을 받고 있기 때문입니다. 연준은 인플레이션이 안정화 될때까지 추가적인 금리 인상을 시사하였습니다. 이후에도 파월 연준 의장은 지속적 금리 인상을 시사하며, 적극적 통화긴축 의지를 드러냈으며, 2022년 7월 FOMC 0.75%p. 인상, 9월 FOMC 0.75%p. 인상, 11월 FOMC에서도 기준금리를 0.75%p. 인상하며 4차례 연속 자이언트스텝을 단행하였습니다. 이후 2022년 12월 FOMC 0.50%p. 및 2023년 2월, 3월 FOMC에서 0.25%p. 금리인상을 결정하였습니다. 2023년 5월 FOMC는 만장일치로 기준금리 25bp 인상하였으며, QT 규모 역시 변함없이 국채 월 최대 600억 달러, MBS 월 최대 350억달러의 상환 규모를 유지하기로 하였습니다. 2023년 6월 FOMC는 완만해진 CPI, PPI를 고려하여 15개월 만에 금리를 동결하였으나 2023년 7월 실업률이 낮고 근원 인플레이션이 여전히 높다는 점에서 기준금리 25bp를 다시 인상하였습니다. 이후 9월과 11월에 진행된 FOMC에서도 기준 금리를 동결하였으나 9월과 달리 11월에는 금융환경 긴축에 대해 인정하고 "과소 긴축 리스크와 과잉 긴축 리스크가 점차 균형을 향해가고 있다"고 평가하며 금리 인상 사이클 종료를 시사 하였습니다. 12월 FOMC에서 만장일치 기준금리 동결과 함께 점도표 상 2024년말 기준금리 전망치를 현 수준보다 낮은 4.6%로 제시하며 사실상 2024년부터 기준금리 인하가 시작될 것을 시사하였습니다. 한편, 2024년 1월 FOMC에서도 물가와 노동 시장 등의 상황이 점차 나아지고 있다고 평가하면서도 물가상승률이 목표치인 2%에 가까워진다는 더 확실한 증거가 필요하다며 기준금리를 동결하였습니다. 증권신고서 제출일 전일 현재 미국 기준금리는 5.25%~5.50%를 기록하고 있습니다.

2022년 7월 금통위는 미국 기준금리의 추가적인 인상예상에 따른 한미 금리 역전가시화 및 국내 높은 물가 상승률이 지속되는점(2022.06 소비자물가지수 6.0%) 등을 고려하여 1.75%인 기준 금리를 2.25%로 0.50%p 인상하였습니다. 글로벌 중앙은행들의 연이은 기준금리 인상 및 높은 물가 상승 압력에 대한 대응으로, 2022년 8월 25일 금통위에서는 0.25%p, 2022년 10월 12일 및 2022년 11월 24일 금통위에서는 각각 0.50%p. 및 0.25%p.의 기준금리 인상을 발표하였습니다. 2023년 1월 13일 금융통화위원회에서도 0.25%p. 인상을 결정하였으나 2023년 2월 23일 금통위에서는 물가와 경기를 함께 고려하여 금리 인상 1년 반만에 기준금리를 동결하였습니다. 이후 진행된 4월, 5월, 7월, 8월 금통위에서도 만장일치로 기준금리를 동결하였습니다. 또한 10월 금통위에서도 1명의 위원이 지정학적 불확실성으로 인해 기준 금리 인하와 인상 가능성을 모두 열어두는 유연성을 가져야 한다는 소수의견을 제시하였으나 6회 연속 기준 금리 동결을 이어갔습니다. 11월 금통위에서도 경기회복세가 뚜렷하지 않은 데다 부동산PF 부실 등 금융시장 불안도 여전해 금리 인상은 어려우나 미국 기준금리와의 금리차로 금리인하도 어려운 상황이라는 의견을 밝히며 만장일치로 기준금리 동결을 결정하였습니다. 한편, 2024년 1월 11일 진행된 1월 금통위에서도 기준금리 동결을 결정하며 증권신고서 제출일 전일 현재 한국 기준금리는 3.50%를 기록하고 있습니다. 미국 기준금리가 여전히 높은 수준을 유지하고 있는 바, 국내 기준금리 역시 향후 추가 인상 가능성도 배제할 수 없는 상황으로 금리변동에 대한 모니터링이 필요할 것으로 판단됩니다.

최근 글로벌 경기 악화는 COVID-19에 의해 촉발되었지만 전세계적으로 백신 접종이 이루어지고 방역 체계가 강화되며 바이러스 종식 시 회복될 것으로 전망되었습니다. 그러나 COVID-19 이후의 유가 변동성, 인플레이션 지속 등에 따른 불확실성 확대 및 러시아-우크라이나 사태, 이스라엘-팔레스타인 전쟁으로 인한 국제정세의 긴장감 고조 등으로 인해 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 또한, 개별회사의 신용도 및 재무안정성을 바탕으로 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 전망됩니다.

5. 결론

당사와 공동대표주관회사는 본 사채의 공모희망금리를 상기에 기술한 바와 같이 (주)대한항공의 민간채권평가사의 평가금리 및 스프레드 동향, 최근 동일 신용등급 회사채의 스프레드 동향, 동일 등급 민평금리 현황 및 채권시장 동향 등을 고려하여 아래와 같이 결정하였습니다.

| 구분 | 내용 |

| 제106-1회 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)대한항공 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 |

| 제106-2회 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)대한항공 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 |

| 제106-3회 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)대한항공 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p.~ +0.20%p.를 가산한 이자율 |

발행회사와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다.

수요예측 후 유효수요 및 금리는 「무보증사채 수요예측 모범규준」및 대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다.

다. 수요예측 결과

(1) 수요예측 참여 내역

| [회 차 : 제106-1회] | (단위 : 건, 억원) |

|

구분 |

국내 기관투자자 |

외국 기관투자자 |

합계 |

||||

|---|---|---|---|---|---|---|---|

|

운용사 (집합) |

투자매매 |

연기금, 운용사(고유), |

기타 |

거래실적 유* |

거래실적 무 |

||

|

건수 |

3 | 37 | 5 | - | - | - | 45 |

|

수량 |

250 | 1,910 | 400 | - | - | - | 2,560 |

|

경쟁율 |

0.36:1 | 2.73:1 | 0.57:1 | - | - | - | 3.66:1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제106-2회] | (단위 : 건, 억원) |

|

구분 |

국내 기관투자자 |

외국 기관투자자 |

합계 |

||||

|---|---|---|---|---|---|---|---|

|

운용사 (집합) |

투자매매 |

연기금, 운용사(고유), |

기타 |

거래실적 유* |

거래실적 무 |

||

|

건수 |

6 | 29 | 3 | - | - | - | 38 |

|

수량 |

800 | 2,490 | 300 | - | - | - | 3,590 |

|

경쟁율 |

0.62:1 | 1.92:1 | 0.23:1 | - | - | - | 2.76:1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제106-3회] | (단위 : 건, 억원) |

|

구분 |

국내 기관투자자 |

외국 기관투자자 |

합계 |

||||

|---|---|---|---|---|---|---|---|

|

운용사 (집합) |

투자매매 |

연기금, 운용사(고유), |

기타 |

거래실적 유* |

거래실적 무 |

||

|

건수 |

6 | 21 | 2 | - | - | - | 29 |

|

수량 |

60 | 1,130 | 200 | - | - | - | 1,390 |

|

경쟁율 |

0.12:1 | 2.26:1 | 0.40:1 | - | - | - | 2.78:1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임. 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(2) 수요예측 신청가격 분포

| [회 차 : 제106-1회] | (단위 :bp, 건, 억원) |

| 구분 | 국내기관투자자 | 외국기관투자자 | 합계 | 누적합계 | 유효 수요 |

|||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -88 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.91% | 100 | 3.91% | 포함 |

| -65 | - | - | 2 | 80 | - | - | - | - | - | - | - | - | 2 | 80 | 3.13% | 180 | 7.03% | 포함 |

| -58 | - | - | - | - | 1 | 60 | - | - | - | - | - | - | 1 | 60 | 2.34% | 240 | 9.38% | 포함 |

| -55 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 340 | 13.28% | 포함 |

| -54 | - | - | 1 | 110 | - | - | - | - | - | - | - | - | 1 | 110 | 4.30% | 450 | 17.58% | 포함 |

| -51 | - | - | 2 | 40 | - | - | - | - | - | - | - | - | 2 | 40 | 1.56% | 490 | 19.14% | 포함 |

| -44 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 590 | 23.05% | 포함 |

| -42 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.91% | 690 | 26.95% | 포함 |

| -41 | - | - | 2 | 50 | - | - | - | - | - | - | - | - | 2 | 50 | 1.95% | 740 | 28.91% | 포함 |

| -40 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 840 | 32.81% | 포함 |

| -39 | - | - | 1 | 30 | - | - | - | - | - | - | - | - | 1 | 30 | 1.17% | 870 | 33.98% | 포함 |

| -37 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 970 | 37.89% | 포함 |

| -36 | - | - | 2 | 60 | - | - | - | - | - | - | - | - | 2 | 60 | 2.34% | 1,030 | 40.23% | 포함 |

| -35 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 0.78% | 1,050 | 41.02% | 포함 |

| -34 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 1,150 | 44.92% | 포함 |

| -30 | - | - | 2 | 110 | - | - | - | - | - | - | - | - | 2 | 110 | 4.30% | 1,260 | 49.22% | 포함 |

| -29 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 1,360 | 53.13% | 포함 |

| -25 | - | - | 1 | 10 | 1 | 40 | - | - | - | - | - | - | 2 | 50 | 1.95% | 1,410 | 55.08% | 포함 |

| -23 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 3.91% | 1,510 | 58.98% | 포함 |

| -22 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 1,610 | 62.89% | 포함 |

| -21 | - | - | 2 | 120 | - | - | - | - | - | - | - | - | 2 | 120 | 4.69% | 1,730 | 67.58% | 포함 |

| -20 | 1 | 100 | 3 | 50 | - | - | - | - | - | - | - | - | 4 | 150 | 5.86% | 1,880 | 73.44% | 포함 |

| -18 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 1,980 | 77.34% | 포함 |

| -17 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 2,080 | 81.25% | 포함 |

| -15 | 1 | 100 | 2 | 20 | - | - | - | - | - | - | - | - | 3 | 120 | 4.69% | 2,200 | 85.94% | 포함 |

| -11 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.39% | 2,210 | 86.33% | 포함 |

| -10 | - | - | 2 | 40 | - | - | - | - | - | - | - | - | 2 | 40 | 1.56% | 2,250 | 87.89% | 포함 |

| -5 | 1 | 50 | 2 | 60 | - | - | - | - | - | - | - | - | 3 | 110 | 4.30% | 2,360 | 92.19% | 포함 |

| 7 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 2,460 | 96.09% | 포함 |

| 12 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 3.91% | 2,560 | 100.00% | 포함 |

| 합계 | 3 | 250 | 37 | 1,910 | 5 | 400 | - | - | - | - | - | - | 45 | 2,560 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제106-2회] | (단위 : bp, 건, 억원) |

| 구분 | 국내기관투자자 | 외국기관투자자 | 합계 | 누적합계 | 유효 수요 |

|||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -67 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.28% | 10 | 0.28% | 포함 |

| -66 | - | - | 1 | 300 | - | - | - | - | - | - | - | - | 1 | 300 | 8.36% | 310 | 8.64% | 포함 |

| -60 | - | - | 1 | 200 | - | - | - | - | - | - | - | - | 1 | 200 | 5.57% | 510 | 14.21% | 포함 |

| -57 | - | - | 2 | 110 | - | - | - | - | - | - | - | - | 2 | 110 | 3.06% | 620 | 17.27% | 포함 |

| -56 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 2.79% | 720 | 20.06% | 포함 |

| -53 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 2.79% | 820 | 22.84% | 포함 |

| -51 | - | - | 3 | 100 | - | - | - | - | - | - | - | - | 3 | 100 | 2.79% | 920 | 25.63% | 포함 |

| -50 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 5.57% | 1,120 | 31.20% | 포함 |

| -49 | - | - | 2 | 130 | - | - | - | - | - | - | - | - | 2 | 130 | 3.62% | 1,250 | 34.82% | 포함 |

| -48 | - | - | 1 | 200 | - | - | - | - | - | - | - | - | 1 | 200 | 5.57% | 1,450 | 40.39% | 포함 |

| -47 | - | - | 1 | 80 | - | - | - | - | - | - | - | - | 1 | 80 | 2.23% | 1,530 | 42.62% | 포함 |

| -43 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 2.79% | 1,630 | 45.40% | 포함 |

| -42 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 2.79% | 1,730 | 48.19% | 포함 |

| -41 | 1 | 100 | 2 | 20 | - | - | - | - | - | - | - | - | 3 | 120 | 3.34% | 1,850 | 51.53% | 포함 |

| -40 | 1 | 200 | 1 | 50 | - | - | - | - | - | - | - | - | 2 | 250 | 6.96% | 2,100 | 58.50% | 포함 |

| -36 | - | - | 2 | 40 | - | - | - | - | - | - | - | - | 2 | 40 | 1.11% | 2,140 | 59.61% | 포함 |

| -31 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 2.79% | 2,240 | 62.40% | 포함 |

| -30 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 2.79% | 2,340 | 65.18% | 포함 |

| -25 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 2.79% | 2,440 | 67.97% | 포함 |

| -21 | 1 | 100 | 1 | 100 | - | - | - | - | - | - | - | - | 2 | 200 | 5.57% | 2,640 | 73.54% | 포함 |

| -20 | - | - | 2 | 40 | - | - | - | - | - | - | - | - | 2 | 40 | 1.11% | 2,680 | 74.65% | 포함 |

| -19 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 2.79% | 2,780 | 77.44% | 포함 |

| -15 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 1.39% | 2,830 | 78.83% | 포함 |

| -10 | 1 | 200 | 1 | 50 | - | - | - | - | - | - | - | - | 2 | 250 | 6.96% | 3,080 | 85.79% | 포함 |

| 5 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.28% | 3,090 | 86.07% | 포함 |

| 30 | - | - | 1 | 500 | - | - | - | - | - | - | - | - | 1 | 500 | 13.93% | 3,590 | 100.00% | 포함 |

| 합계 | 6 | 800 | 29 | 2,490 | 3 | 300 | - | - | - | - | - | - | 38 | 3,590 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제106-3회] | (단위 : bp, 건, 억원) |

| 구분 | 국내기관투자자 | 외국기관투자자 | 합계 | 누적합계 | 유효 수요 |

|||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -100 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 7.19% | 100 | 7.19% | 포함 |

| -99 | - | - | 2 | 230 | - | - | - | - | - | - | - | - | 2 | 230 | 16.55% | 330 | 23.74% | 포함 |

| -87 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 7.19% | 430 | 30.94% | 포함 |

| -81 | - | - | 2 | 110 | - | - | - | - | - | - | - | - | 2 | 110 | 7.91% | 540 | 38.85% | 포함 |

| -80 | - | - | 1 | 200 | - | - | - | - | - | - | - | - | 1 | 200 | 14.39% | 740 | 53.24% | 포함 |

| -79 | - | - | 1 | 30 | - | - | - | - | - | - | - | - | 1 | 30 | 2.16% | 770 | 55.40% | 포함 |

| -72 | - | - | 2 | 110 | - | - | - | - | - | - | - | - | 2 | 110 | 7.91% | 880 | 63.31% | 포함 |

| -71 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 7.19% | 980 | 70.50% | 포함 |

| -67 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 990 | 71.22% | 포함 |

| -61 | - | - | 2 | 30 | - | - | - | - | - | - | - | - | 2 | 30 | 2.16% | 1,020 | 73.38% | 포함 |

| -59 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,030 | 74.10% | 포함 |

| -56 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 7.19% | 1,130 | 81.29% | 포함 |

| -51 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,140 | 82.01% | 포함 |

| -41 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,150 | 82.73% | 포함 |

| -37.20 | 1 | 10 | - | - | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,160 | 83.45% | 포함 |

| -31 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 3.60% | 1,210 | 87.05% | 포함 |

| -30 | 1 | 10 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 110 | 7.91% | 1,320 | 94.96% | 포함 |

| -28 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,330 | 95.68% | 포함 |

| -27 | 1 | 10 | - | - | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,340 | 96.40% | 포함 |

| -20 | 1 | 10 | - | - | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,350 | 97.12% | 포함 |

| -16 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,360 | 97.84% | 포함 |

| -10 | 1 | 10 | - | - | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,370 | 98.56% | 포함 |

| -9 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,380 | 99.28% | 포함 |

| 0 | 1 | 10 | - | - | - | - | - | - | - | - | - | - | 1 | 10 | 0.72% | 1,390 | 100.00% | 포함 |

| 합계 | 6 | 60 | 21 | 1,130 | 2 | 200 | - | - | - | - | - | - | 29 | 1,390 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(3) 수요예측 상세분포 현황

| [회 차 : 제106-1회] | (단위 : bp, 억원) |

| 수요예측 참여자 |

㈜대한항공 2년 만기 회사채 개별민평 대비 스프레드 | |||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| -88 | -65 | -58 | -55 | -54 | -51 | -44 | -42 | -41 | -40 | -39 | -37 | -36 | -35 | -34 | -30 | -29 | -25 | -23 | -22 | -21 | -20 | -18 | -17 | -15 | -11 | -10 | -5 | 7 | 12 | |

| 기관투자자 1 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 2 | 50 | |||||||||||||||||||||||||||||

| 기관투자자 3 | 30 | |||||||||||||||||||||||||||||

| 기관투자자 4 | 60 | |||||||||||||||||||||||||||||

| 기관투자자 5 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 6 | 110 | |||||||||||||||||||||||||||||

| 기관투자자 7 | 30 | |||||||||||||||||||||||||||||

| 기관투자자 8 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 9 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 10 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 11 | 30 | |||||||||||||||||||||||||||||

| 기관투자자 12 | 20 | |||||||||||||||||||||||||||||

| 기관투자자 13 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 14 | 30 | |||||||||||||||||||||||||||||

| 기관투자자 15 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 16 | 30 | |||||||||||||||||||||||||||||

| 기관투자자 17 | 30 | |||||||||||||||||||||||||||||

| 기관투자자 18 | 20 | |||||||||||||||||||||||||||||

| 기관투자자 19 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 20 | 60 | |||||||||||||||||||||||||||||

| 기관투자자 21 | 50 | |||||||||||||||||||||||||||||

| 기관투자자 22 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 23 | 40 | |||||||||||||||||||||||||||||

| 기관투자자 24 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 25 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 26 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 27 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 28 | 20 | |||||||||||||||||||||||||||||

| 기관투자자 29 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 30 | 20 | |||||||||||||||||||||||||||||

| 기관투자자 31 | 20 | |||||||||||||||||||||||||||||

| 기관투자자 32 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 33 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 34 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 35 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 36 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 37 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 38 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 39 | 30 | |||||||||||||||||||||||||||||

| 기관투자자 40 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 41 | 50 | |||||||||||||||||||||||||||||

| 기관투자자 42 | 50 | |||||||||||||||||||||||||||||

| 기관투자자 43 | 10 | |||||||||||||||||||||||||||||

| 기관투자자 44 | 100 | |||||||||||||||||||||||||||||

| 기관투자자 45 | 100 | |||||||||||||||||||||||||||||

| 합계 | 100 | 80 | 60 | 100 | 110 | 40 | 100 | 100 | 50 | 100 | 30 | 100 | 60 | 20 | 100 | 110 | 100 | 50 | 100 | 100 | 120 | 150 | 100 | 100 | 120 | 10 | 40 | 110 | 100 | 100 |

| 누적합계 | 100 | 180 | 240 | 340 | 450 | 490 | 590 | 690 | 740 | 840 | 870 | 970 | 1,030 | 1,050 | 1,150 | 1,260 | 1,360 | 1,410 | 1,510 | 1,610 | 1,730 | 1,880 | 1,980 | 2,080 | 2,200 | 2,210 | 2,250 | 2,360 | 2,460 | 2,560 |

| [회 차 : 제106-2회] | (단위 : bp, 억원) |

| 수요예측 참여자 |

㈜대한항공 3년 만기 회사채 개별민평 대비 스프레드 | |||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| -67 | -66 | -60 | -57 | -56 | -53 | -51 | -50 | -49 | -48 | -47 | -43 | -42 | -41 | -40 | -36 | -31 | -30 | -25 | -21 | -20 | -19 | -15 | -10 | 5 | 30 | |

| 기관투자자 1 | 10 | |||||||||||||||||||||||||

| 기관투자자 2 | 300 | |||||||||||||||||||||||||

| 기관투자자 3 | 200 | |||||||||||||||||||||||||

| 기관투자자 4 | 100 | |||||||||||||||||||||||||

| 기관투자자 5 | 10 | |||||||||||||||||||||||||

| 기관투자자 6 | 100 | |||||||||||||||||||||||||

| 기관투자자 7 | 100 | |||||||||||||||||||||||||

| 기관투자자 8 | 50 | |||||||||||||||||||||||||

| 기관투자자 9 | 30 | |||||||||||||||||||||||||

| 기관투자자 10 | 20 | |||||||||||||||||||||||||

| 기관투자자 11 | 100 | |||||||||||||||||||||||||

| 기관투자자 12 | 100 | |||||||||||||||||||||||||

| 기관투자자 13 | 100 | |||||||||||||||||||||||||

| 기관투자자 14 | 30 | |||||||||||||||||||||||||

| 기관투자자 15 | 200 | |||||||||||||||||||||||||

| 기관투자자 16 | 80 | |||||||||||||||||||||||||

| 기관투자자 17 | 100 | |||||||||||||||||||||||||

| 기관투자자 18 | 100 | |||||||||||||||||||||||||

| 기관투자자 19 | 100 | |||||||||||||||||||||||||

| 기관투자자 20 | 10 | |||||||||||||||||||||||||

| 기관투자자 21 | 10 | |||||||||||||||||||||||||

| 기관투자자 22 | 200 | |||||||||||||||||||||||||

| 기관투자자 23 | 50 | |||||||||||||||||||||||||

| 기관투자자 24 | 20 | |||||||||||||||||||||||||

| 기관투자자 25 | 20 | |||||||||||||||||||||||||

| 기관투자자 26 | 100 | |||||||||||||||||||||||||

| 기관투자자 27 | 100 | |||||||||||||||||||||||||

| 기관투자자 28 | 100 | |||||||||||||||||||||||||

| 기관투자자 29 | 100 | |||||||||||||||||||||||||

| 기관투자자 30 | 100 | |||||||||||||||||||||||||

| 기관투자자 31 | 20 | |||||||||||||||||||||||||

| 기관투자자 32 | 20 | |||||||||||||||||||||||||

| 기관투자자 33 | 100 | |||||||||||||||||||||||||

| 기관투자자 34 | 50 | |||||||||||||||||||||||||

| 기관투자자 35 | 200 | |||||||||||||||||||||||||

| 기관투자자 36 | 50 | |||||||||||||||||||||||||

| 기관투자자 37 | 10 | |||||||||||||||||||||||||

| 기관투자자 38 | 500 | |||||||||||||||||||||||||

| 합계 | 10 | 300 | 200 | 110 | 100 | 100 | 100 | 200 | 130 | 200 | 80 | 100 | 100 | 120 | 250 | 40 | 100 | 100 | 100 | 200 | 40 | 100 | 50 | 250 | 10 | 500 |