|

|

호텔신라74_대표이사등의확인_20240208 |

투 자 설 명 서

2024년 02월 08일 |

|

| 주식회사 호텔신라 | |

| (주)호텔신라 제74-1회 무기명식 이권부 무보증 공모사채 (주)호텔신라 제74-2회 무기명식 이권부 무보증 공모사채 |

|

| 제74-1회 금 사백억원정 (\40,000,000,000) 제74-2회 금 이천육백억원정 (\260,000,000,000) |

|

| 1. 증권신고의 효력발생일 : |

2024년 02월 08일 |

| 2. 모집가액 : |

제74-1회 금 사백억원정 (\40,000,000,000) 제74-2회 금 이천육백억원정 (\260,000,000,000) |

| 3. 청약기간 : |

2024년 02월 08일 |

| 4. 납입기일 : |

2024년 02월 08일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)호텔신라 - 서울특별시 중구 동호로 249 한국투자증권(주) - 서울특별시 영등포구 의사당대로 88 신한투자증권(주) - 서울특별시 영등포구 여의대로 70 삼성증권(주) - 서울특별시 서초구 서초대로74길 11 하나증권(주) - 서울특별시 영등포구 의사당대로 82 대신증권(주) - 서울특별시 중구 삼일대로 343 NH투자증권(주) - 서울특별시 영등포구 여의대로 108 |

|

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| 한국투자증권 주식회사 신한투자증권 주식회사 |

【 대표이사 등의 확인 】

|

|

호텔신라74_대표이사등의확인_20240208 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

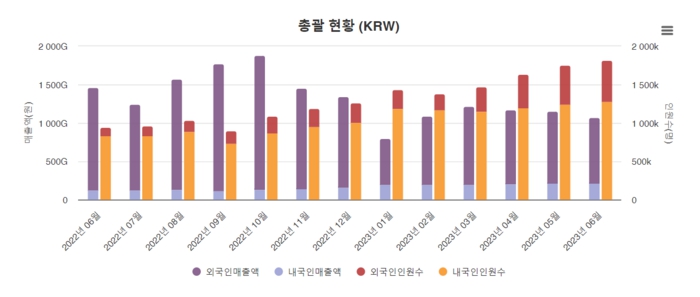

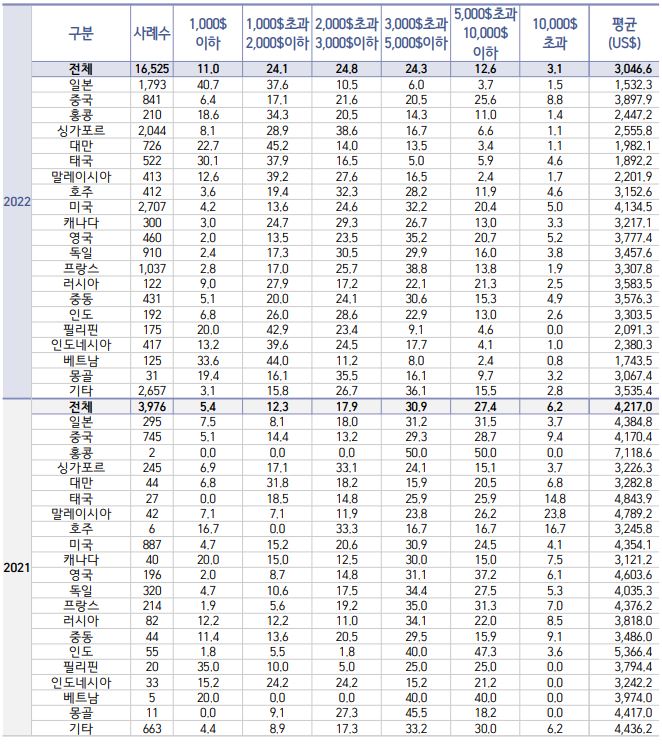

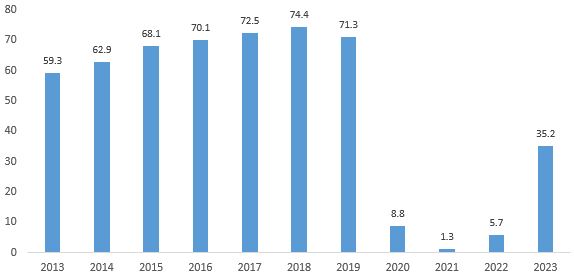

| 사업위험 | 가. 코로나19 사태 경과 추이 및 글로벌 경기변동에 관한 위험 2019년말 중국 후베이성 우한지역에서 발생한 신종 코로나 바이러스(코로나19)가 급속도로 확산되어 2020년 3월 11일 세계보건기구(WHO)는 국제적 공중보건 비상상태(팬데믹)를 선포하였습니다. 코로나19는 초기 아시아 지역에서 확산된 이후 미국, 유럽 등 전세계로 이어지며 글로벌 경제에 지대한 영향을 미쳤으며 이는 소비의 위축 및 경제불황으로 이어졌습니다. 코로나19의 장기화로 인해 세계 경제가 둔화되고 봉쇄조치 등에 따라 관광 제한 등의 지속으로 과거 당사의 사업 및 수익성이 악화된 바 존재합니다. 질병관리청의 가장 최근 집계일인 2023년 8월 말 기준 국내 누적 확진자 수는 3,400만명을 넘어선 상황이나 그 증가세는 지속 감소 추세에 있었고, 정부가 2023년 6월 1일부터 코로나19 위기 단계를 3년 3개월 만에 낮추기로 결정하는 등 심각성이 완화되고 있으며 실내 마스크 착용 의무 및 확진자의 격리 의무 역시 해제된 상태입니다. 이렇듯 사실상의 코로나19 사태 종식이 발표된 가운데, 사회 및 경제 활동 전반이 정상화 추세에 접어든 것에 따라 관광 수요 회복은 가속화 될 것으로 예상됩니다. 하지만 급격한 경기 회복으로 인한 인플레이션과 가파른 금리 인상으로 인한 금융 불안정성 확대, 중국의 경기 회복 지연 등과 같은 글로벌 경제 하방위험의 이슈는 여전히 잔존하고 있습니다. 또한, 러시아·우크라이나 전쟁, 이스라엘·하마스 전쟁과 같은 지정학적 리스크 및 국가간 무역 갈등으로 인해 중장기적으로 세계 경기 저성장 기조가 이어질 수 있습니다. 당사 매출은 아시아 및 글로벌 경기의 영향을 받으며 글로벌 경기둔화는 당사 상품 및 서비스 수요 감소를 야기할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 나. 환율변동에 관한 위험 대부분 수입품으로 구성된 면세점의 상품 특성상 면세점 산업은 환율의 등락으로 인하여 매출 및 이익의 변동성이 확대될 수 있습니다. 또한, 환율 변동은 내국인 출국자수, 외국인 입국자수 및 외국인 소비패턴에도 영향을 주며 이는 당사 면세유통사업부문 수익성에 직접적인 영향을 줄 수 있는 점 투자자께서는 유의하시기 바랍니다. 다. 관광 수요에 관한 위험 당사의 주요 사업인 면세 및 호텔 사업은 국내외 관광객의 관광 수요에 영향을 받습니다. 이에 각 사업부별, 분기별, 연도별 영업실적은 관광 심리 변화에 따라 큰 폭의 변동을 거듭할 수 있습니다. 이 점 유의하시어 투자 판단에 임하시기 바랍니다. 라. 중국 관광객 증감에 따른 위험(경기 변동, 정책 변동 등) 당사 매출은 중국인 관광객의 변동에 영향을 받습니다. 중국인 관광객은 중국내의 경기변동, 한중관계 및 중국 정부의 정책 등에 따라 변동될 수 있습니다. 일례로 2017년 사드 배치 관련 중국 정부의 보복 조치에 따라 중국인 관광객의 증가세가 둔화된 바 있습니다. 이러한 중국인 관광객 감소는 당사 상품 및 서비스 수요 감소를 야기하여 당사의 사업 및 수익성에 부정적인 영향을 줄 수 있습니다. 또한 2019년 1월부터 중국에서 시행된 新전자상거래법으로 따이공의 영업활동이 위축되거나, 코로나19 사태에 따른 중국 경기 침체가 장기화될 경우 당사의 수익성에 영향을 미칠 가능성을 배제할 수 없으므로 투자자께서는 이 점 유의하시기 바랍니다. 마. 특허사업에 관한 위험 면세 사업은 정부에서 부여하는 라이선스를 취득해야만 영위할 수 있는 특허사업인 바, 당사가 보유한 특허권이 갱신되지 않거나, 신규 특허를 획득하지 못할 가능성이 존재하며, 이는 수익성에 급격한 영향을 미칠 수 있습니다. 투자자께서는 이에 유의하시어 투자에 임하시기 바랍니다. 바. 면세사업 경쟁 심화 관련 위험 당사와 (주)호텔롯데가 양대축을 이루던 국내 면세점 시장은 최근 대기업 및 중소/중견기업들의 면세사업 진출로 인해 경쟁이 치열해지고 있습니다. 관세청은 2016년 4월 서울 시내면세점 4개를 신규로 사업자 선정하였고, 2017년 4월 인천공항 제2여객터미널 신규사업자 선정이 이루어졌습니다. 또한 정부는 2019년 5월 시내면세점 신규 출점을 위한 보세판매장 제도운영위원회를 개최하여 시내면세점 6곳의 특허 부여를 허가하였으며 2021년 12월 서울 등 국내 총 9개 지역에 대한 시내면세점 신규 출점을 추진하였으나 총 3개의 신청 업체 중 1개 업체만 선정되었습니다. 또한, 최근 2023년 4월 관세청 보세판매장 특허심사위원회는 인천국제공항 제1여객터미널과 제2여객터미널에 대한 일반사업권 5개 및 중소/중견 사업권 2개에 대해 사업자 선정 결과를 발표했으며, 선정된 사업자에게는 2023년 7월부터 향후 10년간의 면세점 사업권이 주어졌습니다. 당사는 DF1구역과 DF3구역의 면세점사업권을 부여받았습니다. 향후 정부가 시내면세점에 대한 신규 특허 부여를 지속적으로 추진할 경우, 면세업체의 경쟁 강화로 인해 당사의 면세시장 지배력이 약화되어 수익성에 부정적인 영향을 미칠 수 있습니다. 사. 면세 사업-상품매입 및 재고관리에 관한 위험 면세사업은 전통적인 유통업과 달리 상품재고를 직접 매입해서 판매해야 하기 때문에, MD(상품기획자, Merchandiser)역량 및 재고관리 역량 확보가 필수적입니다. 이에 소비 트렌드를 파악하지 못하고, 변화하는 소비자 수요를 파악하지 못하거나, 적절한 재고관리를 수행하지 못하는 경우 당사 면세사업에 부정적인 영향을 미칠 수 있습니다. 아. 해외 공항면세점 사업 관련 위험 당사는 아시아 3대 허브공항인 인천, 싱가포르, 홍콩 공항의 면세점 운영 사업권을 보유하고 있으며 마카오 공항면세점을 운영 중에 있습니다. 당사는 글로벌 면세사업자로 해외 면세점을 운영하여 이미지 제고 및 바잉 파워를 높여 수익성의 개선에 앞장서고 있습니다. 한편, 해외 공항면세점 사업장의 경우에도 해당 국가에서 통제할수 없는 상황이 발생시 당사의 수익성에 영향을 미칠 수 있습니다. 투자자께서는 이에 유의하시어 투자에 임하시기바랍니다. 자. 호텔사업 관련 경쟁 위험 호텔사업은 경기 불황, 소득변화, 환율 및 지정학적 리스크 등의 영향에 민감하게 반응하는 산업입니다. 따라서 여러 변수에 의해 관광 여행객 및 비즈니스 여행객이 감소하여 숙박 고객수가 감소할 수 있습니다. 숙박 고객수가 감소할 경우 매출 및 수익률에 직접적인 영향을 미칠 수 있습니다. 차. 비즈니스 호텔 공급 확대로 인한 시장 영향 2012년 1월 공중위생관리법 시행령 개정으로 서비스드 레지던스의 단기 숙박이 합법화되었고, 당사를 비롯한 경쟁사들의 비즈니스 호텔 공급 확대로 인한 객실수 증가로 특 1급호텔 시장에도 영향이 있을 수 있습니다. 투자자 여러분께서는 이와 같은 경쟁 심화 등이 당사의 영업환경이나 매출에 영향을 미칠 수 있는 점 참고하시기 바랍니다. 카. 호텔 사업-시설의 개보수와 관련된 위험 호텔산업은 대규모의 초기 투자자금이 필요하며, 집객력 제고와 고급화를 위한 주기적인 리노베이션(개보수) 등 시설관련 투자부담이 높습니다. 또한 경쟁 호텔의 고급화 전략으로 인하여 고객기반이 분산되어 매출액이 감소될 가능성이 있습니다. 이러한 과도한 고급화 경쟁은 시설투자비 증가로 이어져 전반적인 수익성에 부정적인 영향을 미칠 가능성이 있으므로, 투자자께서는 이 점 유의하시기 바랍니다. 타. 생활레저사업관련 사항 당사의 생활레저사업 부문에서 영위하고 있는 피트니스, 기업출장 서비스 등은 경기 변동에 민감하게 반응하는 모습을 나타내고 있습니다. 해당 산업은 필수재가 아니기 때문에 경기침체가 장기화 될 경우 전반적인 수요가 감소하게 됩니다. 또한 2020년에 발생한 코로나19로 인해 시행된 정부 방역 정책은 생활레저사업의 수익성 전반에 부정적인 영향을 끼쳤습니다. 따라서 장기적인 경기침체나 정부 정책들은 당사의 생활레저사업 부문의 매출 및 수익성에 부정적인 영향을 미칠 수 있습니다. |

| 회사위험 | 가. 당사의 수익성에 관한 위험 당사는 TR부문, 호텔&레저부문 2개의 사업부문을 영위하고 있습니다. 전 세계적으로 유행하는 COVID-19로 인한 전반적인 사업환경 침체로 당사의 2020년 매출액은 COVID-19 시작 이전인 2019년(5조 7,173억원) 대비 44.24% 감소한 3조 1,881억원으로 나타났으며, 2020년 기준 1,853억원의 영업손실을 기록했습니다. 2021년에는 백신접종률 증가에 따른 여행객 증가, 따이공 구매 증가 및 임차료 부담 완화 등으로 인해 전년 대비 18.54% 증가한 3조 7,791억원의 매출액을 기록했으며, 1,188억원의 영업이익을 기록하며 흑자전환 하였습니다. 2022년에는 당사 매출의 높은 비중을 차지하는 TR 사업 부문에서 점유율 확대 전략에 기인하여 전년 동기 대비 30.24% 증가한 4조 9,220억원의 매출액을 기록하였습니다. 그러나 이 과정에서 기타영업비용이 확대되어 영업이익이 34.1% 감소한 783억원을 기록하였습니다. 또한, 중국 보따리상 수요 감소와 불안한 국제 정세, 중국인의 변화된 소비 트렌드 등으로 인해 당사는 2023년 누적 매출액 3조 5,685억원을 기록하며 전년 대비 매출이 27.5% 감소하였습니다(2023년 누적 실적은 2024년 1월 26일 공시된 연결재무제표 기준 영업(잠정)실적 참고). 하지만 감소한 영업비용 등으로 인해 영업이익은 전년도 대비 16.4% 증가한 912억을 기록하였고, 당기순이익 역시 860억원 흑자를 기록하였습니다. 호텔&레저 사업 부문은 외래여행객수 급감 및 다중이용시설 기피 현상 등으로 인해 2020년 및 2021년 2개년 연속 영업 적자를 기록했습니다. 그러나 2022년 4월 사회적 거리두기 조치가 완전 해제된 이후로 투숙률과 객단가가 상승하고, 행사 및 웨딩 수요가 증가하면서 2022년 부문 매출액은 전년도 대비 전년 동기대비 36.21% 상승한 6,546억원을 기록하였으며, 영업이익의 경우 698억원으로 전년도 적자에서 흑자전환 하였습니다. 이어 2023년 3분기말 기준 호텔&레저 사업부문 매출 5,052억원, 영업이익 575억원을 기록하였습니다. 각국 정부의 방역정책의 완화 및 국내외 여행 수요의 회복세 등은 당사의 사업환경에 긍정적인 요소로 작용하지만, 계속되는 변이바이러스의 출현 등으로 인한 변수로 국내외 이동/여행 제한조치가 온전히 완화될 때까진 다소 시일이 소요될 전망입니다. 투자자께서는 이 점 유의하시기 바랍니다. 나. 차입금 및 현금흐름과 관련된 재무안정성 위험 당사는 2020년 이후 COVID-19 영향으로 인한 실적 저하에 따른 현금흐름 악화로 차입금이 증가하였습니다. 2023년 3분기말 기준 당사의 총차입금은 1조 6,035억원으로 2022년말 1조 6,182억억원 대비 큰 변동은 존재하지 않았습니다. 당사의 2023년 3분기말 차입금 구조를 살펴보면, 총 차입금 1조 6,035억원 중 단기성차입금의 비중이 26.06%(4,178억원)로 당사의 2023년 3분기말 기준 현금성자산 4,876억원을 하회하고 있어 유동성 대응 능력은 양호한 것으로 판단됩니다. 한편, 2023년 3분기말 기준 현금 및 현금성자산은 4,628억원으로 2022년말 5,341억원 대비 13.4% 감소하였습니다. 영업활동현금흐름은 1,842억원 양의 수치를 기록하였습니다. 당사는 장충동 한옥전통호텔 건립 프로젝트를 연기하는 등 투자 시기와 규모를 탄력적으로 조정하며 중단기 자금소요에 적절히 대응하고 있습니다. 또한, 중국의 리오프닝(경제 활동 재개)에 대한 기대감으로 향후 당사에게 우호적인 영업환경이 형성 될 것으로 기대됩니다. 그러나 사회적 거리두기 종료 이후 경기를 떠받쳐온 민간 소비가 꺾이고, 고금리 영향으로 소비 여력이 감소하는 등 당분간 우호적 및 비우호적 영업환경이 상존하고 있어 불확실성이 높을 것으로 예상됩니다. 투자자께서는 이 점 유의하시기 바랍니다. 다. 중국정부 규제에 대한 관광수요 하락 위험 2018년 11월 7일 국제수입박람회에서 중국 상무부 정보화사 사장 첸 펑리는 2019년 1월부터 시행하는 '중화인민공화국 전자상거래법'을 발표하였으며, 이는 총 7개의 장, 89개의 조항으로 이루어져 있습니다. 주요 내용으로는 웨이상, 방송판매 전자상거래 경영자 범주 포함, 소비자 알권리 보호와 평가내역 조작 금지 등이 있으며, 궁극적으로 전자상거래 사업자의 양성화를 통한 소비자 권익보호와 세수확보를 하겠다는 취지입니다. 아직까지 전자상거래법 시행으로 인한 영향은 미미하지만, 중국인 관광객에 많이 의존하는 국내 관광업의 특성상 향후 新전자상거래법 시행과 같은 중국 정부의 정책 변화는 당사의 수익성에 직·간접적인 영향을 미칠 것으로 판단되오니 투자자께서는 이 점 유의하시기 바랍니다. 라. 환율 변동이 미치는 위험 당사는 TR부문 및 호텔/레저부문을 운영하고 있습니다. 업종의 특성상 해외 여행객에 대한 의존도가 높고 면세사업부의 매출 및 매입 대부분이 달러화를 베이스로 하고 있어, 환율변동에 따라 수익성이 영향을 받고 있습니다. 또한, 환율은 외국인 관광객의 방문 규모에도 영향을 미치게 되어 당사 영업환경에 중요한 변수로 작용합니다. 환율의 변동은 외화자산부채의 평가 및 거래 손익으로 수익성에 직접적인 영향을 미칠 뿐 아니라 당사의 서비스 수요에도 영향을 미칠 가능성이 존재합니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. 마. 운전자본에 관한 위험 당사가 영위 중인 면세유통사업의 특성상 운전자본 관리는 중요한 요인입니다. 당사의 2023년 3분기말 연결기준 재고자산은 6,396억원으로 이는 전체 자산의 21.06%로 비교적 높은 비중을 차지하고 있으며, 2022년 연결기준 재고자산 비중인 18.9% 대비 소폭 증가한 수치입니다. 2023년 3분기 기준 재고자산 회전율은 3.5회로 안정적인 수준을 유지하고 있습니다. 당사는 면세점 판매용 상품의 순실현 가능가액이 취득원가보다 하락함에 따라 재고자산 평가 손실이 발생하였으며, 2023년 3분기말 재고자산 평가손실충당금은 79억원으로, 2022년말 200억 대비 감소하였습니다. 당사는 매출채권 및 재고자산 회전율이 비교적 일정 수준을 지속함에 따라 안정적인 운전자본관리를 시현하고 있는 것으로 판단됩니다. 그러나 재고자산 보유시 보유비용 발생 및 평가손실 인식 가능성, 매출채권 규모 확대에 따른 회수기간 장기화 등으로 운전자본 관리가 원활히 이루어지지 않을 경우 당사의 수익성에 부정적인 영향을 줄 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. 바. 우발채무에 관한 위험 당사는 증권신고서 제출일 기준 각종 우발채무 및 약정사항이 있습니다. 향후 대내외적인 환경변화에 따라 당사가 부담하고 있는 우발채무 등이 현실화될 경우 당사의 경영실적에 부정적인 영향을 미치며, 재무구조 악화로 이어질 수 있습니다. 투자자께서는 이 점 유의하시어 투자에 임하시길 바랍니다. 사. 해외 면세점 사업 관련 위험 당사는 글로벌 입지 강화 및 지역다변화를 통한 실적 변동성 완화를 위해 홍콩, 싱가포르 면세점을 주력으로 마카오 등 공항 해외면세점을 운영하고 있습니다. 싱가포르 창이공항 면세점의 경우, 2014년 자본금 -88억원, 2015년 -353억원을 기록하며 자본잠식 상태에 빠졌으나 2016년 이후 해소되어 2021년 기준 271억원의 자본금을 기록하고 있습니다. 매출액은 2015년 4,275억원에서 2019년 6,561억원으로 증가하였으나, 당기순손실액은 601억원에서 152억원으로 적자규모는 축소되었지만 순손실을 기록하였습니다. 2020년에는 순손실이 49억으로 감소하였으며, 2021년 흑자전환에 성공한 뒤, 2022년에는 91억원의 당기순이익을 기록하였습니다. 한편 홍콩 첵랍콕 공항의 경우 코로나19로 인하여 홍콩공항 이용객 수가 감소하며 2020년 282억원의 영업손실이 발생하였고 2021년에는 흑자전환하며 41억원의 영업이익이 발생하였습니다.2022년에는 전기 대비 대폭 증가한 130억원의 당기순이익을 기록하였습니다. 코로나로 인한 각 공항의 사용객 수 감소는 당사의 주요 해외 면세점의 수익성에 큰 영향을 미쳤습니다. 이처럼 당사가 통제할 수 없는 상황의 발생으로 공항이용객이 감소할 경우, 면세점 이용객도 감소함에 따라 당사의 수익성에도 부정적인 영향을 줄 수 있는점 투자자께서는 유의하시기 바랍니다. 아. 면세점 사업 정책 변화 및 특허 관련 위험 당사는 국내외 시내·공항 면세점의 특허권을 보유하고 있습니다. 2015년 11월 정부의 면세점 사업권 입찰 결과, 면세점 사업 특허권의 기간을 5년으로 한정함에 따라 국내 면세점 경쟁력 강화를 위한 대규모 투자에 대한 불확실성에 노출될 수 있습니다. 또한 국내 시내면세점의 경쟁력이 약화되어 해외 관광객들의 감소 및 보유 면세점 특허권의 만료시 연장 또는 재선정이 되지 못하는 경우 당사의 매출 및 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이에 유의하시어 투자에 임하시기 바랍니다. 자. (주)동화면세점 지분투자 관련 사항 당사는 2013년 05월 03일 영업 활성화 및 시너지 제고를 목적으로 김기병 회장이 보유중인 (주)동화면세점 지분 19.9% (주식 358,200주)를 현금 600억원에 취득하되 추후 투자금에 대한 회수를 위해 3년 후 풋옵션(원금+이자) 행사 조건을 가지는 주식매매계약을 체결하였습니다. (김기병 회장 보유 지분 30.2%에 대한 위약벌 포함) 이후 당사는 계약 기간 만료에 따라 풋옵션을 행사함으로써 주식매매대금의 반환을 요구하였으나 김기병 회장측의 반환 거부로 소송절차를 진행하였고, 1심 당사 승소 판결, 2심 당사 패소판결 이후, 2022년 3월 17일 대법원 파기환송 판결을 받았습니다. 이후 2023년 1월 10일 서울고등법원의 강제 조정안을 당사가 수용함에 따라 해당 사건은 종결되었습니다. 당사는 김기병 회장의 대여금 변제능력은 충분한 것으로 판단하고 있으나 그럼에도 불구하고 대여금을 반환 받지 못하고 질권설정된 (주)동화면세점의 주식으로 변제 받을 가능성을 배제할 수 없으며 이는 당사의 수익성에도 영향을 미칠 수 있습니다. 차. 지배구조 및 그룹 관련 위험 당사는 2023년 공정거래위원회가 지정한 자산총액 1위의 대기업 집단으로, 전자·건설·중공업 등의 사업을 영위하는 '삼성그룹'계열의 상장사입니다. 이러한 측면은 당사의 채무상환 가능성, 마케팅 등의 측면에서 긍정적인 요인으로 작용하고 있지만, 대규모 기업집단의 특성상 그룹 전체의 성과나 평판이 악화될 경우 당사에도 직, 간접적 영향을 미칠 수 있으니 투자자 여러분께서는 투자 의사결정시 이를 유의하시기 바랍니다. 카. 특수관계자와의 거래에 관한 위험 2023년 3분기말 기준 당사의 특수관계자는 종속기업 17개, 관계기업 2개, 공동기업 2개 및 기타 주요 특수관계자 4개를 포함하고 있습니다. 특수관계자 대상 매출은 2022년 말 기준 82억원으로 별도기준 매출액의 약 0.2% 수준으로, 당사의 연결 종속회사들이 당사의 재무수익성에 미치는 영향은 상대적으로 미미하여, 단기간 내에 당사의 재무상태에 부정적인 영향을 미칠 가능성은 낮은 것으로 판단됩니다. 하지만, 예측하지 못한 사업환경 등의 변화로 인해 특수관계자들의 실적 악화 등이 발생할 경우 당사의 재무안정성 및 수익성에 영향을 미칠 수 있으니 투자자 여러분께서는 투자 의사결정시 이를 고려하시기 바랍니다. |

| 기타 투자위험 | 가. 예금자보호법 미적용 대상 본 사채는 예금자보호법의 적용 대상이 아니고 금융기관 등이 보증한 것이 아니므로 원리금 상환은 (주)호텔신라가 전적으로 책임을 지며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 나. 채권시장의 변동성확대에 따른 위험 채권시장 내 상존하는 시장 변동성에 의해 채권투자자는 예측하지 못한 시장금리 상승에 따른 채권가격 하락으로 평가손실을 입는 등 시장위험에 노출될 가능성이 있으며, 시장충격 등으로 채권거래가 급격하게 위축되는 경우 본 사채의 매매가 원활하게 이루어지지 않아 환금성에 제약을 받을 수 있으므로, 투자자 여러분께서는 이 점 유의하여 투자에 임하시기 바랍니다. 다. 사채권 미발행에 관한 사항 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록으로 발행되므로 사채권은 발행하지 아니합니다. 라. 증권신고서 정정에 따른 발행일자 변경 위험 본 증권신고서상의 공모일정은 확정된 것이 아니며, 금융감독원 공시심사과정에서 정정사유 발생 시 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시심사과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종의 증권신고서 및 투자설명서의 내용을 참고하시어 투자에 유의하시기 바랍니다. 마. 증권신고서의 효력 발생이 가지는 의미 증권신고서는 '자본시장과 금융투자업에 관한 법률' 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제3항에 규정된 바와 같이 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 바. 연체이자 지급 안내 각 지급기일(원금상환기일 또는 이자지급기일을 말하며, 원금상환기일 또는 이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급합니다. 사. 기한의 이익 상실 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 아. 신용등급 평가 본 사채는 한국기업평가(주) 및 한국신용평가(주)로부터 각 AA-등급(안정적)을 받았습니다. 해당 등급의 의미는 원리금 지급확실성이 매우 높지만 상위등급에 비해 다소 열등한 요소가 있다는 것입니다. 투자자 여러분께서는 증권신고서에 기재된 투자위험요소와 함께 첨부된 신용평가서의 내용을 충분히 고려하셔서 투자의사결정에 임하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 74-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

40,000,000,000 | 모집(매출)총액 | 40,000,000,000 |

| 발행가액 | 40,000,000,000 | 이자율 | 3.898% |

| 발행수익률 | 3.898% | 상환기일 | 2026년 02월 06일 |

| 원리금 지급대행기관 |

(주)우리은행 태평로기업지원팀 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 01월 19일 | 한국기업평가 | 회사채 (AA-) |

| 2024년 01월 19일 | 한국신용평가 | 회사채 (AA-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 신한투자증권 | 3,000,000 | 30,000,000,000 | 200,000,000(정액) | 총액인수 |

| 인수 | 대신증권 | 1,000,000 | 10,000,000,000 | 60,000,000(정액) | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 08일 | 2024년 02월 08일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 40,000,000,000 |

| 발행제비용 | 305,411,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채 발행을 위해 2024년 01월 15일에 한국투자증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음.▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2024년 02월 05일이며, 상장예정일은 2024년 02월 08일임. |

||

| 회차 : | 74-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

260,000,000,000 | 모집(매출)총액 | 260,000,000,000 |

| 발행가액 | 260,000,000,000 | 이자율 | 4.003% |

| 발행수익률 | 4.003% | 상환기일 | 2027년 02월 05일 |

| 원리금 지급대행기관 |

(주)우리은행 태평로기업지원팀 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 01월 19일 | 한국기업평가 | 회사채 (AA-) |

| 2024년 01월 19일 | 한국신용평가 | 회사채 (AA-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 한국투자증권 | 14,000,000 | 140,000,000,000 | 170,000,000(정액) | 총액인수 |

| 인수 | 삼성증권 | 4,000,000 | 40,000,000,000 | 90,000,000(정액) | 총액인수 |

| 인수 | 하나증권 | 4,000,000 | 40,000,000,000 | 60,000,000(정액) | 총액인수 |

| 인수 | NH투자증권 | 4,000,000 | 40,000,000,000 | 20,000,000(정액) | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 08일 | 2024년 02월 08일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 150,000,000,000 |

| 운영자금 | 110,000,000,000 |

| 발행제비용 | 535,911,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채 발행을 위해 2024년 01월 15일에 한국투자증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음.▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2024년 02월 05일이며, 상장예정일은 2024년 02월 08일임. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| 회 차 : | 74-1 | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 40,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | 3.898 | |

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 40,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 3.898 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 |

이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다.

|

| 이자지급 기한 | 2024년 05월 08일, 2024년 08월 08일, 2024년 11월 08일, 2025년 02월 08일, 2025년 05월 08일, 2025년 08월 08일, 2025년 11월 08일, 2026년 02월 06일. |

|

| 신용평가 등급 | 평가회사명 | 한국기업평가 / 한국신용평가 |

| 평가일자 | 2024년 01월 19일 / 2024년 01월 19일 | |

| 평가결과등급 | AA-(안정적) / AA-(안정적) | |

| 주관회사의 분석 |

주관회사명 | 한국투자증권(주), 신한투자증권(주) |

| 분석일자 | 2024년 01월 29일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2026년 02월 06일에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. |

| 상 환 기 한 | 2026년 02월 06일 | |

| 납 입 기 일 | 2024년 02월 08일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 태평로기업지원팀 |

| 고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채 발행을 위해 2024년 01월 15일에 한국투자증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2024년 02월 05일이며, 상장예정일은 2024년 02월 08일임. |

|

| 회 차 : | 74-2 | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록총액 | 260,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | 4.003 | |

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100%로 한다. | |

| 모집 또는 매출총액 | 260,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이자율 | 연리이자율(%) | 4.003 |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 |

이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다.

|

| 이자지급 기한 | 2024년 05월 08일, 2024년 08월 08일, 2024년 11월 08일, 2025년 02월 08일, 2025년 05월 08일, 2025년 08월 08일, 2025년 11월 08일, 2026년 02월 08일, 2026년 05월 08일, 2026년 08월 08일, 2026년 11월 08일, 2027년 02월 05일. |

|

| 신용평가 등급 | 평가회사명 | 한국기업평가 / 한국신용평가 |

| 평가일자 | 2024년 01월 19일 / 2024년 01월 19일 | |

| 평가결과등급 | AA-(안정적) / AA-(안정적) | |

| 주관회사의 분석 |

주관회사명 | 한국투자증권(주), 신한투자증권(주) |

| 분석일자 | 2024년 01월 29일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 2027년 02월 05일에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. |

| 상 환 기 한 | 2027년 02월 05일 | |

| 납 입 기 일 | 2024년 02월 08일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 태평로기업지원팀 |

| 고유번호 | 00254045 | |

| 기 타 사 항 | ▶ 본 사채 발행을 위해 2024년 01월 15일에 한국투자증권(주) 및 신한투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 본 사채는 사채권을 발행하지 않으므로 "주식ㆍ사채 등의 전자등록에 관한 법률" 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채의 상장신청(예정)일은 2024년 02월 05일이며, 상장예정일은 2024년 02월 08일임. |

|

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

- 본 사채의 공모금리는 2024년 01월 30일 수요예측 후, 공동대표주관회사와 당사가 협의하여 결정합니다. 수요예측 결과에 의해 확정된 발행금리조건은 2024년 02월 02일 정정신고서를 통해 공시할 계획입니다.

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사(호텔신라) : 대표이사, TR경영지원팀장 등 - 공동대표주관회사 : 담당임원 및 부서장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경 등으로 인해 수요예측 재실시 사유가 발생하는 경우 별도의 수요예측을 재실시하지 않고 최초의 수요예측 결과를 따릅니다. |

나. 대표주관회사의 수요예측 기준, 절차 및 배정 방법

| 구 분 | 세 부 내 용 |

|---|---|

| 공모희망금리 산정 방식 |

공동대표주관회사인 한국투자증권(주) 및 신한투자증권(주)는 (주)호텔신라의 제74-1회 및 제74-2회 무보증사채의 발행에 있어 민간채권평가사의 평가금리 및 스프레드 동향, 동일 등급(AA-등급) 내 회사채 발행사례 검토, 미상환 채권 및 유통수익률 현황 및 채권시장 동향 및 전망 등을 고려하여 공모희망금리를 결정하였습니다. 수요예측시 공모희망 금리는 다음과 같이 결정하였습니다. -제74-1회: 사채전자등록금액에 대하여 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가]에서 최종으로 제공하는 (주)호텔신라 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. -제74-2회: 사채전자등록금액에 대하여 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가]에서 최종으로 제공하는 (주)호텔신라 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 공모희망금리 산정 근거는 아래 (주1)을 참고하여 주시기 바랍니다. 당사와 공동대표주관회사가 제시하는 공모희망금리는 금리를 확정 또는 보장하는 것이 아니기 때문에 단순 참고 사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

| 수요예측 참가 신청 관련사항 |

수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 발행회사와 공동대표주관회사가 협의하여 수요예측 방법을 결정합니다. 수요예측 신청 시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. [제74-1회] ① 최저 신청수량: 100억원 ② 최고 신청수량: 본 사채 회차별 합계기준의 최대 발행가능금액 ③ 수량단위: 100억원 ④ 가격단위: 0.010%p. [제74-2회] ① 최저 신청수량: 100억원 ② 최고 신청수량: 본 사채 회차별 합계기준의 최대 발행가능금액 ③ 수량단위: 100억원 ④ 가격단위: 0.010%p. 수요예측기간은 2024년 01월 30일 09시부터 16시까지로 합니다. |

| 배정 대상 및 기준 | 본 사채의 배정은 "무보증사채 수요예측 모범규준" I. 수요예측 업무절차 - 5. 배정에 관한 사항 및 공동대표주관회사의 내부지침에 따라 결정합니다. ※ "무보증사채 수요예측 모범규준" I. 수요예측 업무절차 5. 배정에 관한 사항 가. 배정기준 운영 - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다. '무보증사채 수요예측 모범규준' I. 수요예측 업무절차 - 5. 배정에 관한 사항에 따라 공동대표주관회사는 공모채권을 배정함에 있어 수요예측에 참여한 전문투자자 및 기관투자자에 대해 우대하여 배정할 예정입니다. ※ 본 사채의 배정에 관한 세부사항은 본 증권신고서 "제1부 모집 또는 매출에 관한 사항 Ⅰ. 모집 또는 매출에 관한 일반사항 - 4. 모집 또는 매출절차 등에 관한 사항 - 가. 수요예측, 배정 및 청약 방법 - 4. 배정방법"을 참고하시기 바랍니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정 시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"가 금융투자협회「무보증사채 수요예측 모범규준」 I. 수요예측 업무절차 - 5. 배정에 관한 사항 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율은 2024년 02월02일 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 실시 이후 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

(주1) 공모희망금리 산정근거

공동대표주관회사인 한국투자증권(주) 및 신한투자증권(주)는 공모희망금리를 결정함에 있어 금융투자협회 무보증사채 수요예측 모범규준 'I. 수요예측 업무절차 - 1. 공모 희망금리 및 발행예정금액 제시'에 의거하여 아래와 같은 사항을 종합적으로 검토 및 고려하여 본 사채의 공모희망금리를 결정하였습니다

① 민간채권평가회사 4사(키스자산평가(주), 한국자산평가(주), 나이스피앤아이(주) 및 (주)에프엔자산평가)에서 제공하는 최초 증권신고서 제출 1영업일 전 (주)호텔신라 2년 및 3년 만기 회사채 수익률의 산술평균(이하 "개별민평")

| [(주)호텔신라 민간채권평가회사 4사평균 평가금리] | |

| [기준일 : 2024년 01월 26일] | (단위: %) |

| 구 분 | 한국자산평가 | 키스자산평가 | 나이스피앤아이 | 에프앤자산평가 | 평균금리 |

|---|---|---|---|---|---|

| 2년 만기 | 3.990 | 3.953 | 3.990 | 4.020 | 3.988 |

| 3년 만기 | 4.129 | 4.072 | 4.140 | 4.149 | 4.122 |

| 자료: 인포맥스 주) 소수점 넷째자리 이하 절사 |

② 민간채권평가회사 4사(키스자산평가(주), 한국자산평가(주), 나이스피앤아이(주) 및 (주)에프엔자산평가)에서 최초 증권신고서 제출 1영업일 전 제공하는 "AA-등급" 2년 및 3년 만기 채권 시가평가 기준 수익률(이하 "등급민평")

| [기준일 : 2024년 01월 26일] | (단위: %) |

| 항목 | 등급민평 |

|---|---|

| "AA-" 2년 만기 회사채 수익률 | 3.935 |

| "AA-" 3년 만기 회사채 수익률 | 4.003 |

| 자료: 인포맥스 주) 소수점 넷째자리 이하 절사 |

③ 위 ① 및 ② 산술평균 금리와 민간채권평가회사 4사(키스자산평가(주), 한국자산평가(주), 나이스피앤아이(주) 및 (주)에프엔자산평가)에서 최초 증권신고서 제출 1영업일 전 제공하는 만기별 국고채 시가평가 기준 수익률(이하 "국고채금리")간의 스프레드

| [기준일 : 2024년 01월 26일] | (단위: %, %p.) |

| 만기 | 국고채금리 | (주)호텔신라 개별민평 국고대비 스프레드 |

"AA-" 등급민평의 국고대비 스프레드 |

|---|---|---|---|

| 2년 | 3.290 | 0.698 | 0.645 |

| 3년 | 3.260 | 0.862 | 0.743 |

| 자료: 인포맥스 주) 소수점 넷째자리 이하 절사 |

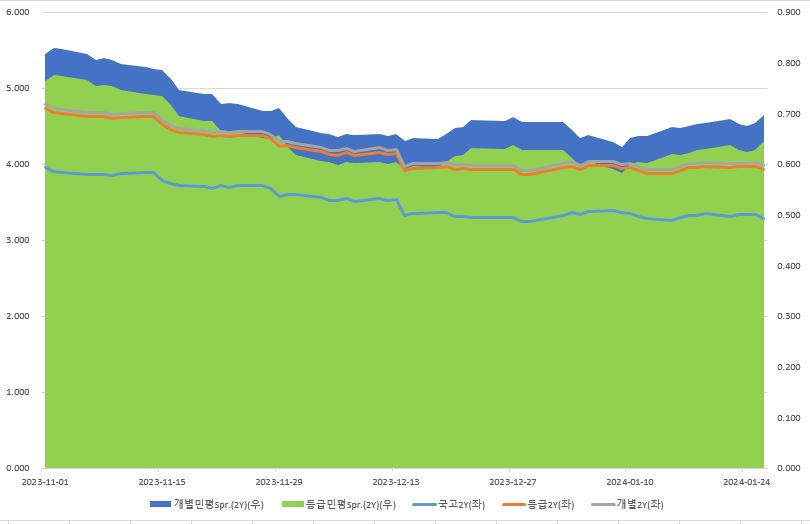

④ 최근 3개월간(2023.10.27~2024.01.26) 개별민평, 등급민평 금리 및 국고채금리 대비 스프레드 추이

| [최근 3개월간 2년 만기 채권의 민간채권평가회사 4사 평균 평가금리 추이] | |

| (단위: %, %p.) | |

| 일 자 | 2년 만기 국고채금리 |

2년 만기 AA- 등급 등급민평금리 |

2년 만기 (주)호텔신라 개별민평금리 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 - 국고채금리 |

개별민평금리 - 국고채금리 |

||||

| 2024-01-26 | 3.290 | 3.935 | 3.988 | 0.645 | 0.698 |

| 2024-01-25 | 3.340 | 3.969 | 4.022 | 0.629 | 0.682 |

| 2024-01-24 | 3.340 | 3.964 | 4.015 | 0.624 | 0.675 |

| 2024-01-23 | 3.335 | 3.964 | 4.015 | 0.629 | 0.680 |

| 2024-01-22 | 3.317 | 3.955 | 4.007 | 0.638 | 0.690 |

| 2024-01-19 | 3.346 | 3.976 | 4.027 | 0.630 | 0.681 |

| 2024-01-18 | 3.325 | 3.953 | 4.004 | 0.628 | 0.679 |

| 2024-01-17 | 3.329 | 3.951 | 4.004 | 0.622 | 0.675 |

| 2024-01-16 | 3.300 | 3.919 | 3.972 | 0.619 | 0.672 |

| 2024-01-15 | 3.263 | 3.883 | 3.936 | 0.620 | 0.673 |

| 2024-01-12 | 3.281 | 3.883 | 3.936 | 0.602 | 0.655 |

| 2024-01-11 | 3.308 | 3.912 | 3.964 | 0.604 | 0.656 |

| 2024-01-10 | 3.352 | 3.952 | 4.004 | 0.600 | 0.652 |

| 2024-01-09 | 3.362 | 3.944 | 3.997 | 0.582 | 0.635 |

| 2024-01-08 | 3.390 | 3.981 | 4.034 | 0.591 | 0.644 |

| 2024-01-05 | 3.376 | 3.982 | 4.034 | 0.606 | 0.658 |

| 2024-01-04 | 3.333 | 3.930 | 3.985 | 0.597 | 0.652 |

| 2024-01-03 | 3.364 | 3.976 | 4.031 | 0.612 | 0.667 |

| 2024-01-02 | 3.328 | 3.956 | 4.011 | 0.628 | 0.683 |

| 2023-12-29 | 3.241 | 3.869 | 3.924 | 0.628 | 0.683 |

| 2023-12-28 | 3.241 | 3.869 | 3.924 | 0.628 | 0.683 |

| 2023-12-27 | 3.294 | 3.932 | 3.987 | 0.638 | 0.693 |

| 2023-12-26 | 3.297 | 3.927 | 3.982 | 0.630 | 0.685 |

| 2023-12-22 | 3.301 | 3.934 | 3.989 | 0.633 | 0.688 |

| 2023-12-21 | 3.319 | 3.938 | 3.993 | 0.619 | 0.674 |

| 2023-12-20 | 3.319 | 3.936 | 3.991 | 0.617 | 0.672 |

| 2023-12-19 | 3.368 | 3.972 | 4.027 | 0.604 | 0.659 |

| 2023-12-18 | 3.364 | 3.959 | 4.014 | 0.595 | 0.650 |

| 2023-12-15 | 3.353 | 3.949 | 4.004 | 0.596 | 0.651 |

| 2023-12-14 | 3.323 | 3.914 | 3.969 | 0.591 | 0.646 |

| 2023-12-13 | 3.538 | 4.142 | 4.197 | 0.604 | 0.659 |

| 2023-12-12 | 3.526 | 4.127 | 4.182 | 0.601 | 0.656 |

| 2023-12-11 | 3.555 | 4.159 | 4.214 | 0.604 | 0.659 |

| 2023-12-08 | 3.516 | 4.119 | 4.174 | 0.603 | 0.658 |

| 2023-12-07 | 3.545 | 4.150 | 4.205 | 0.605 | 0.660 |

| 2023-12-06 | 3.523 | 4.121 | 4.176 | 0.598 | 0.653 |

| 2023-12-05 | 3.526 | 4.131 | 4.186 | 0.605 | 0.660 |

| 2023-12-04 | 3.565 | 4.172 | 4.227 | 0.607 | 0.662 |

| 2023-12-01 | 3.602 | 4.220 | 4.275 | 0.618 | 0.673 |

| 2023-11-30 | 3.607 | 4.241 | 4.296 | 0.634 | 0.689 |

| 2023-11-29 | 3.581 | 4.238 | 4.293 | 0.657 | 0.712 |

| 2023-11-28 | 3.684 | 4.334 | 4.389 | 0.650 | 0.705 |

| 2023-11-27 | 3.725 | 4.376 | 4.431 | 0.651 | 0.706 |

| 2023-11-24 | 3.717 | 4.381 | 4.436 | 0.664 | 0.719 |

| 2023-11-23 | 3.695 | 4.360 | 4.415 | 0.665 | 0.720 |

| 2023-11-22 | 3.714 | 4.380 | 4.432 | 0.666 | 0.718 |

| 2023-11-21 | 3.683 | 4.369 | 4.422 | 0.686 | 0.739 |

| 2023-11-20 | 3.702 | 4.388 | 4.440 | 0.686 | 0.738 |

| 2023-11-17 | 3.726 | 4.421 | 4.473 | 0.695 | 0.747 |

| 2023-11-16 | 3.746 | 4.462 | 4.514 | 0.716 | 0.768 |

| 2023-11-15 | 3.788 | 4.523 | 4.575 | 0.735 | 0.787 |

| 2023-11-14 | 3.888 | 4.624 | 4.676 | 0.736 | 0.788 |

| 2023-11-13 | 3.895 | 4.634 | 4.686 | 0.739 | 0.791 |

| 2023-11-10 | 3.874 | 4.620 | 4.672 | 0.746 | 0.798 |

| 2023-11-09 | 3.852 | 4.606 | 4.658 | 0.754 | 0.806 |

| 2023-11-08 | 3.868 | 4.624 | 4.677 | 0.756 | 0.809 |

| 2023-11-07 | 3.870 | 4.624 | 4.676 | 0.754 | 0.806 |

| 2023-11-06 | 3.860 | 4.626 | 4.678 | 0.766 | 0.818 |

| 2023-11-03 | 3.892 | 4.667 | 4.719 | 0.775 | 0.827 |

| 2023-11-02 | 3.907 | 4.683 | 4.736 | 0.776 | 0.829 |

| 2023-11-01 | 3.963 | 4.728 | 4.781 | 0.765 | 0.818 |

| 2023-10-31 | 3.980 | 4.729 | 4.782 | 0.749 | 0.802 |

| 2023-10-30 | 3.976 | 4.728 | 4.781 | 0.752 | 0.805 |

| 2023-10-27 | 3.972 | 4.712 | 4.765 | 0.740 | 0.793 |

| 주) 국고채, 등급민평 및 개별민평 금리는 민간채권평가회사 4사(한국자산평가, 키스자산평가, 나이스피앤아이, 에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째자리 이하 절사) 기준 자료 : 인포맥스 |

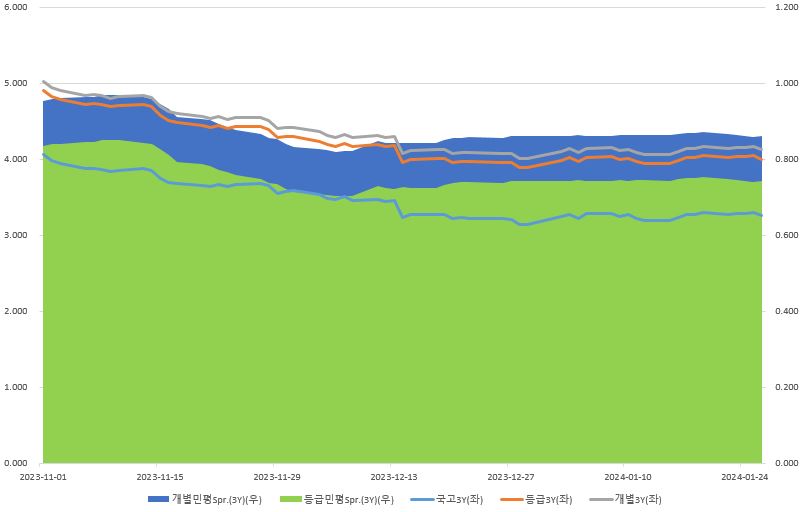

| [최근 3개월간 3년 만기 채권의 민간채권평가회사 4사 평균 평가금리 추이] | |

| (단위: %, %p.) | |

| 일 자 | 3년 만기 국고채금리 |

3년 만기 AA- 등급 등급민평금리 |

3년 만기 (주)호텔신라 개별민평금리 |

Credit Spread | |

|---|---|---|---|---|---|

| 등급민평금리 - 국고채금리 |

개별민평금리 - 국고채금리 |

||||

| 2024-01-26 | 3.260 | 4.003 | 4.122 | 0.743 | 0.862 |

| 2024-01-25 | 3.305 | 4.045 | 4.163 | 0.740 | 0.858 |

| 2024-01-24 | 3.292 | 4.034 | 4.152 | 0.742 | 0.860 |

| 2024-01-23 | 3.288 | 4.033 | 4.152 | 0.745 | 0.864 |

| 2024-01-22 | 3.277 | 4.025 | 4.144 | 0.748 | 0.867 |

| 2024-01-19 | 3.303 | 4.055 | 4.174 | 0.752 | 0.871 |

| 2024-01-18 | 3.270 | 4.020 | 4.139 | 0.750 | 0.869 |

| 2024-01-17 | 3.270 | 4.020 | 4.138 | 0.750 | 0.868 |

| 2024-01-16 | 3.231 | 3.979 | 4.098 | 0.748 | 0.867 |

| 2024-01-15 | 3.195 | 3.939 | 4.058 | 0.744 | 0.863 |

| 2024-01-12 | 3.197 | 3.942 | 4.061 | 0.745 | 0.864 |

| 2024-01-11 | 3.222 | 3.967 | 4.086 | 0.745 | 0.864 |

| 2024-01-10 | 3.267 | 4.011 | 4.130 | 0.744 | 0.863 |

| 2024-01-09 | 3.247 | 3.992 | 4.111 | 0.745 | 0.864 |

| 2024-01-08 | 3.290 | 4.032 | 4.151 | 0.742 | 0.861 |

| 2024-01-05 | 3.280 | 4.022 | 4.141 | 0.742 | 0.861 |

| 2024-01-04 | 3.224 | 3.969 | 4.088 | 0.745 | 0.864 |

| 2024-01-03 | 3.275 | 4.017 | 4.136 | 0.742 | 0.861 |

| 2024-01-02 | 3.245 | 3.987 | 4.105 | 0.742 | 0.860 |

| 2023-12-29 | 3.145 | 3.887 | 4.005 | 0.742 | 0.860 |

| 2023-12-28 | 3.145 | 3.887 | 4.005 | 0.742 | 0.860 |

| 2023-12-27 | 3.212 | 3.954 | 4.072 | 0.742 | 0.860 |

| 2023-12-26 | 3.216 | 3.954 | 4.073 | 0.738 | 0.857 |

| 2023-12-22 | 3.225 | 3.964 | 4.083 | 0.739 | 0.858 |

| 2023-12-21 | 3.232 | 3.971 | 4.089 | 0.739 | 0.857 |

| 2023-12-20 | 3.223 | 3.961 | 4.079 | 0.738 | 0.856 |

| 2023-12-19 | 3.273 | 4.006 | 4.124 | 0.733 | 0.851 |

| 2023-12-18 | 3.279 | 4.004 | 4.123 | 0.725 | 0.844 |

| 2023-12-15 | 3.275 | 4.000 | 4.119 | 0.725 | 0.844 |

| 2023-12-14 | 3.236 | 3.962 | 4.080 | 0.726 | 0.844 |

| 2023-12-13 | 3.460 | 4.183 | 4.302 | 0.723 | 0.842 |

| 2023-12-12 | 3.447 | 4.172 | 4.291 | 0.725 | 0.844 |

| 2023-12-11 | 3.470 | 4.199 | 4.318 | 0.729 | 0.848 |

| 2023-12-08 | 3.460 | 4.164 | 4.283 | 0.704 | 0.823 |

| 2023-12-07 | 3.505 | 4.208 | 4.327 | 0.703 | 0.822 |

| 2023-12-06 | 3.470 | 4.172 | 4.290 | 0.702 | 0.820 |

| 2023-12-05 | 3.482 | 4.189 | 4.307 | 0.707 | 0.825 |

| 2023-12-04 | 3.532 | 4.240 | 4.359 | 0.708 | 0.827 |

| 2023-12-01 | 3.585 | 4.298 | 4.417 | 0.713 | 0.832 |

| 2023-11-30 | 3.582 | 4.303 | 4.422 | 0.721 | 0.840 |

| 2023-11-29 | 3.550 | 4.285 | 4.403 | 0.735 | 0.853 |

| 2023-11-28 | 3.650 | 4.388 | 4.507 | 0.738 | 0.857 |

| 2023-11-27 | 3.687 | 4.436 | 4.554 | 0.749 | 0.867 |

| 2023-11-24 | 3.674 | 4.433 | 4.552 | 0.759 | 0.878 |

| 2023-11-23 | 3.642 | 4.409 | 4.528 | 0.767 | 0.886 |

| 2023-11-22 | 3.665 | 4.438 | 4.557 | 0.773 | 0.892 |

| 2023-11-21 | 3.639 | 4.422 | 4.541 | 0.783 | 0.902 |

| 2023-11-20 | 3.659 | 4.447 | 4.565 | 0.788 | 0.906 |

| 2023-11-17 | 3.685 | 4.479 | 4.597 | 0.794 | 0.912 |

| 2023-11-16 | 3.697 | 4.509 | 4.628 | 0.812 | 0.931 |

| 2023-11-15 | 3.745 | 4.572 | 4.690 | 0.827 | 0.945 |

| 2023-11-14 | 3.857 | 4.698 | 4.816 | 0.841 | 0.959 |

| 2023-11-13 | 3.872 | 4.716 | 4.835 | 0.844 | 0.963 |

| 2023-11-10 | 3.853 | 4.703 | 4.821 | 0.850 | 0.968 |

| 2023-11-09 | 3.838 | 4.688 | 4.806 | 0.850 | 0.968 |

| 2023-11-08 | 3.871 | 4.721 | 4.839 | 0.850 | 0.968 |

| 2023-11-07 | 3.882 | 4.728 | 4.847 | 0.846 | 0.965 |

| 2023-11-06 | 3.880 | 4.726 | 4.845 | 0.846 | 0.965 |

| 2023-11-03 | 3.945 | 4.786 | 4.905 | 0.841 | 0.960 |

| 2023-11-02 | 3.980 | 4.820 | 4.938 | 0.840 | 0.958 |

| 2023-11-01 | 4.065 | 4.900 | 5.018 | 0.835 | 0.953 |

| 2023-10-31 | 4.083 | 4.913 | 5.032 | 0.830 | 0.949 |

| 2023-10-30 | 4.085 | 4.911 | 5.030 | 0.826 | 0.945 |

| 2023-10-27 | 4.077 | 4.897 | 5.016 | 0.820 | 0.939 |

| 주) 국고채, 등급민평 및 개별민평 금리는 민간채권평가회사 4사(한국자산평가, 키스자산평가, 나이스피앤아이, 에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째자리 이하 절사) 기준 자료: 인포맥스 |

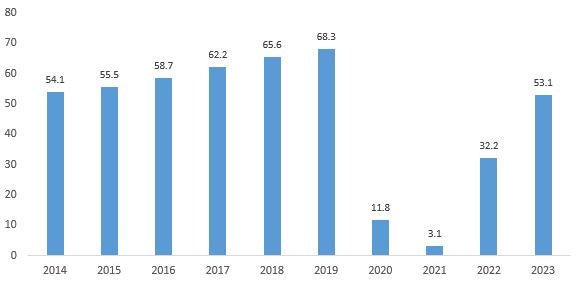

당사 2년물 개별민평 금리의 경우 3개월전 대비 약 0.777%p. 하락하였으며 국고금리 및 등급민평금리도 하락세를 보이고 있습니다. 증권신고서 제출 전일인 2024년 01월 26일 당사 2년물 개별민평 금리는 3.988%입니다.

| [최근 3개월간 국고 대비 개별민평, 등급민평 금리 및 스프레드 추이(2년)] |

| (단위 : %, %p.) |

|

|

호텔신라_2년_금리및스프레드추이 |

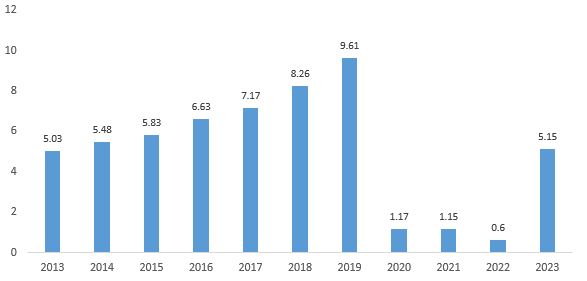

당사 3년물 개별민평 금리의 경우 3개월전 대비 약 0.894%p. 하락하였으며 국고금리 및 등급민평금리도 하락세를 보이고 있습니다. 증권신고서 제출 전일인 2024년 01월 26일 당사 3년물 개별민평 금리는 4.122%입니다.

| [최근 3개월간 국고 대비 개별민평, 등급민평 금리 및 스프레드 추이(3년)] |

| (단위 : %, %p.) |

|

|

호텔신라_3년_금리및스프레드추이 |

⑤ 최근 3개월간(2023.10.27~2024.01.26) 발행된 동일만기(2년, 3년), 동일등급(AA-) 무보증 공모회사채 발행내역

| [최근 3개월 내 동일등급(AA-) 2년 및 3년 만기 회사채 발행 사례 검토] |

| 만기 | 종목명 | 발행일 | 공모금액 (억원) |

발행금액 (억원) |

공모희망금리 | 발행조건 (확정후) |

발행금리 (%) |

|---|---|---|---|---|---|---|---|

| 2년 | 롯데지주 18-1 | 2024-01-25 | 900 | 1,150 | 개별민평2년 -0.30%p ~ +0.30%p |

+0.05% | 4.276% |

| 엘지헬로비전 13-1 | 2024-01-25 | 200 | 200 | 개별민평2년 -0.30%p ~ +0.30%p | -0.03% | 3.808% | |

| 대상 147-1 | 2024-01-25 | 200 | 200 | 개별민평2년 -0.30%p ~ +0.30%p | -0.03% | 3.829% | |

| 롯데쇼핑 98-1 | 2024-01-18 | 700 | 1,100 | 개별민평2년 -0.30%p ~ +0.30%p | -0.03% | 4.106% | |

| 한화솔루션 290-1 | 2024-01-16 | 600 | 1,550 | 개별민평2년 -0.30%p ~ +0.30%p |

-0.02% | 4.004% | |

| 케이씨씨 76-1 | 2024-01-15 | 500 | 1,450 | 개별민평2년 -0.30%p ~ +0.30%p | +0.08% | 4.096% | |

| 한화에어로스페이스 127-1 | 2024-01-11 | 600 | 600 | 개별민평2년 -0.30%p ~ +0.30%p | -0.05% | 4.051% | |

| 롯데오토리스 32-2 | 2023-12-13 | 200 | 340 | 개별민평2년 -0.30%p ~ +0.80%p | +0.30% | 4.904% | |

| 삼양홀딩스 93-1 | 2023-11-29 | 400 | 500 | 개별민평2년 -0.30%p ~ +0.30%p |

-0.02% | 4.252% | |

| 3년 | 롯데지주 18-2 | 2024-01-25 |

1,500 | 1,550 | 개별민평3년 -0.30%p ~ +0.30%p | +0.04% | 4.345% |

| 엘지헬로비전 13-2 | 2024-01-25 | 800 | 1,500 | 개별민평3년 -0.30%p ~ +0.30%p | 0.00% | 3.891% | |

| 대상 147-2 | 2024-01-25 | 800 | 800 | 개별민평3년 -0.30%p ~ +0.30%p | +0.03% | 3.942% | |

| 에이치디현대오일뱅크 129-1 | 2024-01-24 | 1,100 | 2,000 | 개별민평3년 -0.30%p ~ +0.30%p | -0.03% | 3.899% | |

| 롯데쇼핑 98-2 | 2024-01-18 | 1,400 | 1,850 | 개별민평3년 -0.30%p ~ +0.30%p | +0.04% | 4.267% | |

| 에이치엘만도 15-1 | 2024-01-17 | 1,200 | 2,100 | 개별민평3년 -0.30%p ~ +0.30%p | 0.00% | 3.952% | |

| 한화솔루션 290-2 | 2024-01-16 | 1,000 | 1,550 | 개별민평3년 -0.30%p ~ +0.30%p | -0.02% | 4.065% | |

| 케이씨씨 76-2 | 2024-01-15 | 2,000 | 3,800 | 개별민평3년 -0.30%p ~ +0.30%p | +0.15% | 4.247% | |

| 한화에어로스페이스 127-2 | 2024-01-11 | 800 | 2,600 | 개별민평3년 -0.30%p ~ +0.30%p | -0.03% | 4.142% | |

| 삼양홀딩스 93-2 | 2023-11-29 | 600 | 1,400 | 개별민평3년 -0.30%p ~ +0.30%p | -0.03% | 4.298% |

| 자료: 금융감독원 전자공시시스템 |

최근 3개월 내 발행된 동일등급(AA-) 2년 만기 회사채의 경우 총 9건으로, 개별민평을 공모희망금리 산정의 기준금리로 선정하였으며 금리밴드 상단은 기준민평 +0.30%p. ~ +0.80%p.를 가산한 수준으로 제시하였습니다. 발행확정 가산금리는 개별민평 -0.05%p. ~ +0.30%p. 수준에서 결정되었습니다.

최근 3개월 내 발행된 동일등급(AA-) 3년 만기 회사채의 경우 총 10건이며, 개별민평을 등급민평을 공모희망금리 산정의 기준금리로 선정하였습니다. 금리밴드 상단은 기준민평 +0.30%p.를 가산한 수준으로 제시하였습니다. 발행확정 가산금리는 개별민은 -0.03%p. ~ +0.15%p. 수준에서 결정되었습니다.

⑥ (주)호텔신라 기발행 회사채 유통현황

최근 6개월간(2023.07.27~2024.01.26) 기발행된 (주)호텔신라 공모 회사채의 유통내역은 아래와 같습니다.

| (단위 : %, bp) |

| 종목명 | 거래일 | 거래량 | 종목민평 | 거래수익률 평균 |

스프레드 (평균-민평) |

만기일 |

|---|---|---|---|---|---|---|

| 호텔신라70-2 | 2024-01-26 | 40,000 | 3.808 | 3.768 | -4 | 2024-04-23 |

| 호텔신라72-1 | 2024-01-18 | 30,000 | 3.848 | 3.797 | -5.1 | 2024-04-26 |

| 호텔신라73-1 | 2023-12-07 | 20,000 | 4.166 | 4.168 | 0.2 | 2025-02-14 |

| 호텔신라70-2 | 2023-11-30 | 20,000 | 4.189 | 4.178 | -1.1 | 2024-04-23 |

| 호텔신라73-2 | 2023-11-16 | 40,000 | 4.579 | 4.379 | -20 | 2026-02-13 |

| 호텔신라70-3 | 2023-11-13 | 90,000 | 4.749 | 4.709 | -4 | 2026-04-23 |

| 호텔신라71-2 | 2023-11-07 | 60,000 | 4.590 | 4.641 | 5.1 | 2025-04-24 |

| 호텔신라71-2 | 2023-11-06 | 10,000 | 4.622 | 4.692 | 7 | 2025-04-24 |

| 호텔신라72-1 | 2023-10-23 | 20,000 | 4.237 | 4.309 | 7.2 | 2024-04-26 |

| 호텔신라72-1 | 2023-10-18 | 20,000 | 4.224 | 4.272 | 4.8 | 2024-04-26 |

| 호텔신라72-2 | 2023-08-09 | 10,000 | 4.327 | 4.307 | -2 | 2025-04-28 |

| 호텔신라72-2 | 2023-08-08 | 20,000 | 4.367 | 4.308 | -5.9 | 2025-04-28 |

| 출처 : Bondweb 주1) 장외 시장의 유통 정보 주2) 일별 거래량 기준 50억원 초과종목 한정 |

최근 6개월간 거래된 (주)호텔신라의 회사채 중 거래금액이 50억원 이상인 장외 거래는 12건이 존재하고 있습니다. 해당 기간 동안 발생된 거래 건수 중 7건의 거래 평균 수익률이 종목민평 보다 낮은 수준으로 거래되었습니다.

※ 채권시장 동향 전망 및 최종 공모희망금리 결정

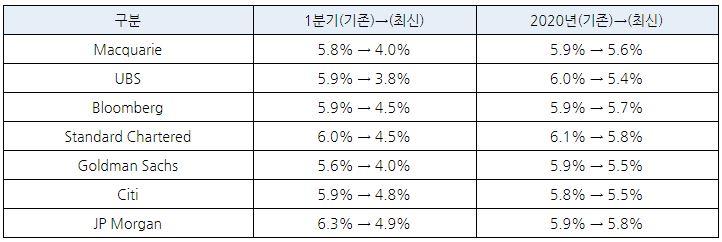

한국은행은 2019년 4월 금통위에서 기준금리를 동결하고 성장률 및 물가상승률 전망을 하향 조정하였습니다. 5월 금통위에서 역시 기준금리를 1.75% 동결 결정하였으나 조동철 위원이 금리인하 소수의견을 내며 2018년 11월 금리인상 이후 이어져오던 만장일치 기준금리 동결기조가 변화하였습니다. 그리고 2019년 07월 18일 한국은행은 대외경제 여건 및 물가상승률 악화에 따라 금융통화위원회에서 기준금리를 1.75%에서 1.50%로 하향 조정하였습니다. 미국 연방공개시장위원회(FOMC) 회의에서도 2019년 6월 기준금리 인하 신호를 강하게 내비치며 연내 금리인하가 필요하다고 밝힌 이후 2019년 7월 FOMC에서 기준금리를 기존 2.25%~2.50%에서 2.00%~2.25%로 인하하였습니다. 그러나 10월 FOMC의 기준금리 추가 인하와 그간 이어져온 금리 상승분에 대한 부담으로 금리는 하향 조정 국면으로 전환했습니다. 이에 2019년 10월 개최된 금통위에서 기준금리 0.25%p 추가 인하하여 1.25%로 하향 조정하였습니다. 이후 11월 금융통화위원회 결과 소수의견(1명)을 확인하고, 2020년 경제성장률 전망치를 하향 조정 하면서 2020년도 추가 인하 기대감이 강화되었으며, 국고채 및 회사채 금리의 점진적인 하락세로 이어졌습니다.

2020년 국내 경제성장률 전망치 하향 조정 등 경기에 대한 불확실성이 상존하는 가운데, 2월부터 불거진 신종 코로나바이러스(COVID-19) 전염병 확산에 대한 우려로 글로벌 안전자산 선호가 심화되면서 국내외 시장금리의 하락세가 지속된 바 있습니다. 당시 미국 연방공개시장위원회(FOMC)는 3월 17~18일 예정된 정례회의에 앞서 3일에 긴급회의를 열어 기준금리를 1.00~1.25%로 0.5%p. 인하하였으며, 이후 15일 1.0%p.를 재차 인하하며 0~0.25%로 기준금리가 떨어졌고, 예정되었던 연방공개시장위원회(FOMC)를 취소했습니다. 이와 같은 미국의 기준금리 인하는, 연준이 1994년 통화정책을 공개한 이후, 연방공개시장위원회(FOMC)를 앞두고 전격적인 두차례 금리 인하는 유례없는 파격적인 결정이었던 만큼 현재 글로벌 경기 악화의 심각성을 보여주고 있습니다. 미국의 기준금리 인하에도 불구하고 신종 코로나바이러스의 확산에 따라 글로벌 경기의 회복흐름은 더딘 모습을 보였으며, 국내 경기 역시 직접적인 영향을 받아 연초 2,200선 수준이던 코스피는 3월 19일 1,457.64까지 급락하였습니다. 한국은행은 4월 9일 예정된 금통위에 앞서 3월 16일 임시 금통위를 열어 0.5%p를 전격 인하하며 기준금리가 0.75%로 떨어지며 사상 처음 0%대로 진입하였습니다. 또한 3월 전격 금리인하 이후 코로나19의 경제 악영향이 수출급감, 미국과 중국 등 주요국 성장률 전망 하락 등으로 이어지며 5월 28일 금통위에서 추가로 0.25%p. 기준금리를 인하하며 0.50%로 기준금리를 설정하였습니다.

시중금리의 경우 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 FOMC의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다. 하지만 파월 연준 총재는 2021년 1월 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, COVID-19 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 이러한 시장 기대에 부합하듯 2021년 3월 16일과 17일 양일 진행된 FOMC에서 파월 연준 총재는 현재의 금리 및 자산매입 정책을 유지할 것을 시사하였습니다.

그러나 각국 중앙은행은 이후 몇 달 사이 예상보다 빠른 경제 회복 속도와 시장 기대를 상회하는 인플레이션으로 인해 조기 테이퍼링 및 금리 정상화 가능성을 언급하였습니다. 경기 측면에서 IMF와 OECD는 각각 2021년 세계경제 성장률을 6.0%, 5.8%로 전망하였고, 6월 초 세계은행은 세계경제 성장률을 2021년 1월 전망치(4.1%)보다 1.5%p 상향 조정한 5.6%로 전망하였습니다. 물가 측면에서 미국의 5월 소비자물가 상승률은 5.0%로 2008년 8월 이후 가장 높은 수준을 기록하였습니다. 한국은행은 2021년 5월, 연간 물가 상승률 전망치를 1.3%에서 1.8% 수준으로 상향하였습니다. 이처럼 경기 회복세가 강화되고 중기적 인플레이션이 전망되자, 중앙은행은 매파적 통화 기조로 전환하는 모습이 관찰되고 있습니다.

2021년 FOMC는 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이주열 한국은행 총재는 6월, 물가 상승과 금융 불균형을 이유로 연내 2차례의 금리 인상이 가능함을 시사하였습니다. 중앙은행의 매파적 발언이 이어지자 단기 금리가 급등하고, 장단기 스프레드가 급격히 축소되는 등 채권시장 변동성은 확대되었습니다. 12월 FOMC는 기준금리 동결(0~0.25%)과 자산매입 축소(테이퍼링) 1,200억 달러 규모를 기존에 계획했던 종료 시점인 2022년 6월에서 3월로 앞당길 것임을 발표했으며, 점도표상 2022년 세 차례 금리 인상 가능성에 대해 시사했습니다. 2022년 1월 FOMC에서는 근시일 내 기준금리 인상과 테이퍼링 종료를 시사하였고, 2022년 남은 7번의 FOMC에서 공격적 긴축 신호 가능성 전망이 확대되고 있습니다. 2022년 03월 FOMC에서는 2018년 12월 이후로 3년 3개월만에 기준금리를 0.25%p. 인상한 0.25%~0.50%로 조정하였습니다. 미국 연방준비제도(Fed)는 연내 FOMC에서 추가로 6회의 금리를 인상할 것을 시사하였으며, 점도표를 통해 2022년말 금리 수준을 1.9%로 예상하였습니다. 5월 FOMC에서는 기준 금리를 0.5%p. 인상한 0.75%~1.00%로 조정하였고, 6월 FOMC 역시 기준 금리를 0.75%p. 인상(1.50%~1.75%)하여, 1994년 11월 이후 28년내 가장 높은 수치로 인상하였으며, 파월 연준 의장은 지속적 금리 인상을 시사하며, 적극적 통화긴축 의지를 드러냈습니다. 경기침체 우려에도 불구하고 7월 FOMC에서도 기준 금리 0.75%p. 인상(2.25%~2.50%), 9월 0.75%p. 인상(3.00%~3.25%), 11월 0.75%p. 인상(3.75%~4.00%), 12월 0.50%p. 인상(4.25%~4.50%)하며 물가를 가장 최우선 목표로 하는 미 연준의 강력한 의지를 보여주었습니다. 2023년 2월 미국 FOMC에서는 성명문을 통해 '인플레 둔화'를 언급하며 만장일치로 0.25%p 인상을 단행했습니다. 또한, 연준은 추가 긴축 필요성을 피력하는 한편, 이제는 속도보다는 추가 정도를 결정해야 한다고도 문구를 수정하였습니다. 3월 FOMC에서도 여전히 높은 물가와 견조한 고용시장을 바탕으로 0.25%p 인상을 단행하였으나, 성명서 문구 변화와 금리 전망 유지 등을 통해 미 연준은 금융안정으로 시선을 이동시키겠다는 의지를 보여주었습니다. 또한, 점도표를 통해 금리 전망 수준을 5.1%로 지난 12월과 동일하게 유지하며 5월에 한차례 가량의 추가 인상 여지만을 남겨두었습니다. 이후 5월 FOMC에서는 0.25%p 인상을 단행하였으나 성명서 문구를 통해 향후 동결 가능성을 시사하였고, 실제 6월에는 기준금리를 5.00~5.25%로 동결하며 금리 인상 속도 조절에 나섰습니다. 그러나 계속해서 견조한 미국 고용시장과 높은 물가 레벨이 유지되면서 미 연준은 7월 FOMC에서 0.25%p의 기준금리 인상을 단행하였고, 성명서 문구를 기존대로 유지하며 추가 긴축 가능성을 여전히 열어두었습니다. 2023년 9월 FOMC에서는 연내 한차례 소폭 추가 인상을 사실상 예고하면서 긴축 기조를 당분간 유지할 것을 분명히 하면서도 금리동결을 결정하였고 이어진 11월, 12월 FOMC에서도 기준금리를 동결하였습니다. 이에 미국의 기준금리는 증권신고서 제출일 현재 5.25%~5.50%입니다.

국내의 경우 2021년 6월부터 지속된 이주열 총재의 기준금리 인상 발언 이후 2021년 8월 금통위에서 기준금리 0.25% 인상(기준금리 0.75%)을 결정하였습니다. 이후 2021년 11월 기준금리를 0.75%에서 1.00%로 인상하였으며, 2022년 1월 및 4월 0.25%씩 추가 인상하였습니다. 2022년 5월 0.25% 기준금리 인상에 이어 7월 0.50% '빅스텝' 인상을 단행하였으며, 8월 0.25% 인상 이후 10월 재차 0.50%를 인상하였습니다. 이후 11월 0.25%에 이어 2023년 1월 0.25%를 인상하였습니다. 이후 2023년 2월 금통위에서는 물가와 경기를 함께 고려하여 금리 인상 1년 반만에 기준금리를 동결하였습니다. 2023년 4월 금통위에서는 3월 발생한 SVB, CS 파산으로 인한 글로벌 금융 시장 불안정성 확대를 지적하며 만장일치로 동결을 결정하였으나 기자회견에서 총재는 5명의 위원은 추가 인상의 여지를 열어두었다고 언급하였습니다. 2023년 5월 25일 시행된 5월 금통위에서 4월에 이어 만장일치로 기준금리를 동결하였으나, 총재가 기자회견에서 6명의 금통위원 모두가 추가 금리 인상 가능성을 열어두고 있다고 언급하며 추가 인상이 언제든 가능하다고 언급하였습니다. 2023년 7월 금통위에서 금리 동결에 이어, 8월 금통위에서도 동결을 결정하였으나 모든 위원들이 가계부채 증가세 등을 우려하며 3.75%까지 기준금리를 추가 인상 가능성을 열어둬야 한다는 의견을 제시하였습니다. 이후 10월 금통위, 11월 금통위 및 2024년 1월 금통위에서 기준금리 동결을 결정하며 증권신고서 제출일 현재 한국 기준금리는 3.50%를 기록하고 있습니다. 미국 및 국내 기준금리의 인상 기조가 마무리되어감에 따라 당분간 추가 금리 인상이 진행될 확률은 낮으나, 여전히 고금리 상황이 지속되고 있으며, 향후 인플레이션 등 다양한 변수에 의해 금리변동이 발생할 수 있으니 금리 변동 리스크에 대한 모니터링이 지속적으로 필요할 것으로 판단됩니다.

한편, 대내외적으로 나타나는 불확실성 요소로는 러시아-우크라이나 전쟁, 이스라엘-팔레스타인 전쟁 등 지정학적 리스크 및 미국, 유럽 은행권 불안, 중국 경기 회복 지연 등이 있습니다. 이러한 불확실성에 의해 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 존재합니다. 경기 불확실성에 따라 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별 회사의 신용도 및 재무안정성을 바탕으로 최근 재무 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 전망됩니다.

※ 결 론

발행회사와 공동대표주관회사는 상기와 같이 (주)호텔신라의 제74-1회 및 제74-2회무보증사채의 발행에 있어 '① 민간채권평가회사 평가금리 및 스프레드 동향', '② 최근 3개월 간 발행된 2년 및 3년 만기 AA-등급 회사채 발행사례 검토', '③ 최근 6개월 간 당사 회사채 유통 현황', '④ 채권시장 동향'을 종합적으로 고려하여 공모희망금리를 아래와 같이 결정하였습니다.

- 제74-1회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)호텔신라 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다.

- 제74-2회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프엔자산평가]에서 최종으로 제공하는 (주)호텔신라 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다.

발행회사와 공동대표주관회사(한국투자증권(주), 신한투자증권(주))는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리 결정은 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측 결과를 반영한 정정신고서는 2024년 02월 02일에 공시할 예정입니다.

다. 수요예측 결과

(1) 수요예측 참여내역

[회차: 제74-1회]

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 | 거래실적 | ||

| 유(*) | 무 | ||||||

| 건수 | 12 | 15 | 2 | - | - | - | 29 |

| 수량 | 1,500 | 3,400 | 200 | - | - | - | 5,100 |

| 경쟁률 | 3.75 : 1 | 8.50 : 1 | 0.50 : 1 | - | - | - | 12.75 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임 주2) 운용사(집합)은 투자일임재산 계정, 신탁 계정 및 집합투자재산 계정의 참여내역을 의미함 *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

[회차: 제74-2회]

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 | 거래실적 | ||

| 유(*) | 무 | ||||||

| 건수 | 29 | 23 | 8 | - | - | - | 60 |

| 수량 | 3,900 | 6,300 | 2,300 | - | - | - | 12,500 |

| 경쟁률 | 2.44 : 1 | 3.94 : 1 | 1.44 : 1 | - | - | - | 7.81 : 1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임 주2) 운용사(집합)은 투자일임재산 계정, 신탁 계정 및 집합투자재산 계정의 참여내역을 의미함 *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(2) 수요예측 신청가격 분포

[제74-1회]

| (단위: bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사(집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -15 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 100 | 1.96% | 포함 |

| -13 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 200 | 3.92% | 포함 |

| -12 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 300 | 5.88% | 포함 |

| -10 | - | - | 2 | 200 | - | - | - | - | - | - | - | - | 2 | 200 | 3.92% | 500 | 9.80% | 포함 |

| -7 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 600 | 11.76% | 포함 |

| -6 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 3.92% | 800 | 15.69% | 포함 |

| -5 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 900 | 17.65% | 포함 |

| -4 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 1,000 | 19.61% | 포함 |

| -3 | 3 | 400 | 1 | 100 | - | - | - | - | - | - | - | - | 4 | 500 | 9.80% | 1,500 | 29.41% | 포함 |

| -2 | 2 | 300 | 1 | 100 | - | - | - | - | - | - | - | - | 3 | 400 | 7.84% | 1,900 | 37.25% | 포함 |

| -1 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 3.92% | 2,100 | 41.18% | 포함 |

| 1 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 1.96% | 2,200 | 43.14% | 포함 |

| 2 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 2,300 | 45.10% | 포함 |

| 3 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 1.96% | 2,400 | 47.06% | 포함 |

| 5 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 3.92% | 2,600 | 50.98% | 포함 |

| 29 | - | - | 2 | 200 | - | - | - | - | - | - | - | - | 2 | 200 | 3.92% | 2,800 | 54.90% | 포함 |

| 30 | - | - | 4 | 2,300 | - | - | - | - | - | - | - | - | 4 | 2,300 | 45.10% | 5,100 | 100.00% | 포함 |

| 합계 | 12 | 1,500 | 15 | 3,400 | 2 | 200 | - | - | - | - | - | - | 29 | 5,100 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

[제74-2회]

| (단위: bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사(집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -20 | 2 | 300 | - | - | 1 | 100 | - | - | - | - | - | - | 3 | 400 | 3.20% | 400 | 3.20% | 포함 |

| -19 | - | - | 1 | 200 | - | - | - | - | - | - | - | - | 1 | 200 | 1.60% | 600 | 4.80% | 포함 |

| -18 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 0.80% | 700 | 5.60% | 포함 |

| -17 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 1.60% | 900 | 7.20% | 포함 |

| -16 | 1 | 100 | 1 | 100 | - | - | - | - | - | - | - | - | 2 | 200 | 1.60% | 1,100 | 8.80% | 포함 |

| -15 | 2 | 300 | 2 | 200 | 1 | 100 | - | - | - | - | - | - | 5 | 600 | 4.80% | 1,700 | 13.60% | 포함 |

| -14 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 1.60% | 1,900 | 15.20% | 포함 |

| -13 | 1 | 100 | 1 | 100 | - | - | - | - | - | - | - | - | 2 | 200 | 1.60% | 2,100 | 16.80% | 포함 |

| -12 | 3 | 300 | 1 | 200 | 1 | 500 | - | - | - | - | - | - | 5 | 1,000 | 8.00% | 3,100 | 24.80% | 포함 |

| -11 | 4 | 600 | 1 | 100 | 1 | 200 | - | - | - | - | - | - | 6 | 900 | 7.20% | 4,000 | 32.00% | 포함 |

| -10 | - | - | 2 | 300 | - | - | - | - | - | - | - | - | 2 | 300 | 2.40% | 4,300 | 34.40% | 포함 |

| -8 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 0.80% | 4,400 | 35.20% | 포함 |

| -7 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 1.60% | 4,600 | 36.80% | 포함 |

| -6 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 1.60% | 4,800 | 38.40% | 포함 |

| -5 | 2 | 200 | - | - | - | - | - | - | - | - | - | - | 2 | 200 | 1.60% | 5,000 | 40.00% | 포함 |

| -3 | 2 | 300 | 1 | 100 | - | - | - | - | - | - | - | - | 3 | 400 | 3.20% | 5,400 | 43.20% | 포함 |

| -1 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 0.80% | 5,500 | 44.00% | 포함 |

| 0 | 2 | 200 | 2 | 200 | 1 | 200 | - | - | - | - | - | - | 5 | 600 | 4.80% | 6,100 | 48.80% | 포함 |

| 1 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 0.80% | 6,200 | 49.60% | 포함 |

| 5 | 2 | 600 | - | - | - | - | - | - | - | - | - | - | 2 | 600 | 4.80% | 6,800 | 54.40% | 포함 |

| 7 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 0.80% | 6,900 | 55.20% | 포함 |

| 26 | - | - | 2 | 200 | - | - | - | - | - | - | - | - | 2 | 200 | 1.60% | 7,100 | 56.80% | 포함 |

| 30 | - | - | 7 | 4,400 | 1 | 1,000 | - | - | - | - | - | - | 8 | 5,400 | 43.20% | 12,500 | 100.00% | 포함 |

| 합계 | 29 | 3,900 | 23 | 6,300 | 8 | 2,300 | - | - | - | - | - | - | 60 | 12,500 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(3) 수요예측 상세 분포 현황

[제74-1회]

| (단위: bp, 억원) |

| 수요예측참여자 | (주)호텔신라 2년 만기 회사채 개별민평 대비 스프레드 | ||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| -15 | -13 | -12 | -10 | -7 | -6 | -5 | -4 | -3 | -2 | -1 | 1 | 2 | 3 | 5 | 29 | 30 | |

| 기관투자자1 | 100 | ||||||||||||||||

| 기관투자자2 | 100 | ||||||||||||||||

| 기관투자자3 | 100 | ||||||||||||||||

| 기관투자자4 | 100 | ||||||||||||||||

| 기관투자자5 | 100 | ||||||||||||||||

| 기관투자자6 | 100 | ||||||||||||||||

| 기관투자자7 | 100 | ||||||||||||||||

| 기관투자자8 | 100 | ||||||||||||||||

| 기관투자자9 | 100 | ||||||||||||||||

| 기관투자자10 | 100 | ||||||||||||||||

| 기관투자자11 | 200 | ||||||||||||||||

| 기관투자자12 | 100 | ||||||||||||||||

| 기관투자자13 | 100 | ||||||||||||||||

| 기관투자자14 | 100 | ||||||||||||||||

| 기관투자자15 | 200 | ||||||||||||||||

| 기관투자자16 | 100 | ||||||||||||||||

| 기관투자자17 | 100 | ||||||||||||||||

| 기관투자자18 | 100 | ||||||||||||||||

| 기관투자자19 | 100 | ||||||||||||||||

| 기관투자자20 | 100 | ||||||||||||||||

| 기관투자자21 | 100 | ||||||||||||||||

| 기관투자자22 | 100 | ||||||||||||||||

| 기관투자자23 | 200 | ||||||||||||||||

| 기관투자자24 | 100 | ||||||||||||||||

| 기관투자자25 | 100 | ||||||||||||||||

| 기관투자자26 | 1,000 | ||||||||||||||||

| 기관투자자27 | 500 | ||||||||||||||||

| 기관투자자28 | 400 | ||||||||||||||||

| 기관투자자29 | 400 | ||||||||||||||||

| 합계 | 100 | 100 | 100 | 200 | 100 | 200 | 100 | 100 | 500 | 400 | 200 | 100 | 100 | 100 | 200 | 200 | 2,300 |

| 누적합계 | 100 | 200 | 300 | 500 | 600 | 800 | 900 | 1,000 | 1,500 | 1,900 | 2,100 | 2,200 | 2,300 | 2,400 | 2,600 | 2,800 | 5,100 |

[제74-2회]

| (단위: bp, 억원) |

| 수요예측 참여자 | (주)호텔신라 3년 만기 회사채 개별민평 대비 스프레드 | ||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| -20 | -19 | -18 | -17 | -16 | -15 | -14 | -13 | -12 | -11 | -10 | -8 | -7 | -6 | -5 | -3 | -1 | 0 | 1 | 5 | 7 | 26 | 30 | |

| 기관투자자1 | 200 | ||||||||||||||||||||||

| 기관투자자2 | 100 | ||||||||||||||||||||||

| 기관투자자3 | 100 | ||||||||||||||||||||||

| 기관투자자4 | 200 | ||||||||||||||||||||||

| 기관투자자5 | 100 | ||||||||||||||||||||||

| 기관투자자6 | 100 | ||||||||||||||||||||||

| 기관투자자7 | 100 | ||||||||||||||||||||||

| 기관투자자8 | 100 | ||||||||||||||||||||||

| 기관투자자9 | 100 | ||||||||||||||||||||||

| 기관투자자10 | 200 | ||||||||||||||||||||||

| 기관투자자11 | 100 | ||||||||||||||||||||||

| 기관투자자12 | 100 | ||||||||||||||||||||||

| 기관투자자13 | 100 | ||||||||||||||||||||||

| 기관투자자14 | 100 | ||||||||||||||||||||||

| 기관투자자15 | 200 | ||||||||||||||||||||||

| 기관투자자16 | 100 | ||||||||||||||||||||||

| 기관투자자17 | 100 | ||||||||||||||||||||||

| 기관투자자18 | 500 | ||||||||||||||||||||||

| 기관투자자19 | 200 | ||||||||||||||||||||||

| 기관투자자20 | 100 | ||||||||||||||||||||||

| 기관투자자21 | 100 | ||||||||||||||||||||||

| 기관투자자22 | 100 | ||||||||||||||||||||||

| 기관투자자23 | 300 | ||||||||||||||||||||||

| 기관투자자24 | 200 | ||||||||||||||||||||||

| 기관투자자25 | 100 | ||||||||||||||||||||||

| 기관투자자26 | 100 | ||||||||||||||||||||||

| 기관투자자27 | 100 | ||||||||||||||||||||||

| 기관투자자28 | 100 | ||||||||||||||||||||||

| 기관투자자29 | 200 | ||||||||||||||||||||||

| 기관투자자30 | 100 | ||||||||||||||||||||||

| 기관투자자31 | 100 | ||||||||||||||||||||||

| 기관투자자32 | 100 | ||||||||||||||||||||||

| 기관투자자33 | 100 | ||||||||||||||||||||||

| 기관투자자34 | 100 | ||||||||||||||||||||||

| 기관투자자35 | 100 | ||||||||||||||||||||||

| 기관투자자36 | 100 | ||||||||||||||||||||||

| 기관투자자37 | 100 | ||||||||||||||||||||||

| 기관투자자38 | 200 | ||||||||||||||||||||||

| 기관투자자39 | 100 | ||||||||||||||||||||||

| 기관투자자40 | 100 | ||||||||||||||||||||||

| 기관투자자41 | 100 | ||||||||||||||||||||||

| 기관투자자42 | 200 | ||||||||||||||||||||||

| 기관투자자43 | 100 | ||||||||||||||||||||||

| 기관투자자44 | 100 | ||||||||||||||||||||||

| 기관투자자45 | 100 | ||||||||||||||||||||||

| 기관투자자46 | 100 | ||||||||||||||||||||||

| 기관투자자47 | 100 | ||||||||||||||||||||||

| 기관투자자48 | 400 | ||||||||||||||||||||||

| 기관투자자49 | 200 | ||||||||||||||||||||||

| 기관투자자50 | 100 | ||||||||||||||||||||||

| 기관투자자51 | 100 | ||||||||||||||||||||||

| 기관투자자52 | 100 | ||||||||||||||||||||||

| 기관투자자53 | 1,000 | ||||||||||||||||||||||

| 기관투자자54 | 1,000 | ||||||||||||||||||||||

| 기관투자자55 | 900 | ||||||||||||||||||||||

| 기관투자자56 | 500 | ||||||||||||||||||||||

| 기관투자자57 | 500 | ||||||||||||||||||||||

| 기관투자자58 | 500 | ||||||||||||||||||||||

| 기관투자자59 | 500 | ||||||||||||||||||||||

| 기관투자자60 | 500 | ||||||||||||||||||||||

| 합계 | 400 | 200 | 100 | 200 | 200 | 600 | 200 | 200 | 1,000 | 900 | 300 | 100 | 200 | 200 | 200 | 400 | 100 | 600 | 100 | 600 | 100 | 200 | 5,400 |

| 누적합계 | 400 | 600 | 700 | 900 | 1,100 | 1,700 | 1,900 | 2,100 | 3,100 | 4,000 | 4,300 | 4,400 | 4,600 | 4,800 | 5,000 | 5,400 | 5,500 | 6,100 | 6,200 | 6,800 | 6,900 | 7,100 | 12,500 |

라. 유효수요의 범위, 산정근거 및 최종 발행 금리에의 발행내용

| 구 분 | 내 용 |

|---|---|

| 유효수요의 정의 | "유효수요"란, 공모금리 결정 시, 과도하게 높거나 낮은 금리로 참여한 물량을 제외한 물량 |

| 유효수요의 범위 | 공모희망금리 상단 이자율 이내로 수요예측에 참여한 모든 물량 |

| 유효수요 산정 근거 |

2024년 01월 30일 실시된 수요예측 실시 결과 본사채의 공모 희망금리 범위 내의 수요예측 참여물량이 발행예정금액을 초과하여 공동대표주관회사는 발행회사인 (주)호텔신라와 협의하여 아래와 같이 제74-1회 및 제74-2회 무보증사채 발행 조건을 결정하였습니다. 본 채권의 유효수요는 금융투자협회「무보증사채 수요예측 모범규준」및 "공동대표주관회사"의 내부 지침에 근거하여 발행회사 및 공동대표주관회사가 협의하여 각각의 수요예측 참여자가 제시한 금리에는 공동대표주관회사와 발행회사가 고려한 위험(발행회사의 산업 및 재무 상황, 금리 및 스프레드 전망)이 반영되어 있을 것으로 판단하였고, 공모희망금리밴드 상단 이내로 참여한 건을 유효수요로 정의하였습니다. 발행회사와 공동대표주관회사의 합의를 통하여 발행조건을 결정하였습니다. |

| 최종 발행수익률 확정을 위한 수요예측 결과 반영 |

본 사채의 최종 발행금리는 앞서 산정한 유효수요의 범위 내에서 낮은 금리부터 "누적도수"로 계산하는 방법을 사용하였으며, 발행금액과 발행금리는 발행회사와 공동대표주관회사가 최종 협의하여 결정되었습니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

1. "공동대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 합의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

(1) 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 “인수규정” 제2조 제18호에 따른 고위험고수익투자신탁과 "자본시장과 금융투자업에 관한 법률 시행령” 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

(2) 투자일임ㆍ신탁고객이 “인수규정” 제17조의2 제5항 제2호에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 방법은 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX를 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정한다.

3. 수요예측기간은 2024년 01월 30일 09시부터 2024년 01월 30일 16시까지로 한다.

4. "본 사채"의 수요예측 공모희망 금리는 제74-1회의 경우 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최종으로 제공하는 (주)호텔신라 2년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ 0.30%p. 를 가산한 이자율이며, 제74-2회의 경우 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최종으로 제공하는 (주)호텔신라 3년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ 0.30%p.를 가산한 이자율로 정한다.

5. "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"와 “발행회사”가 협의하여 결정한다.

6. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "수요예측" 결과는 "발행회사"와 "공동대표주관회사"에 한해서만 공유할 수 있다. 단, 수요예측을 통해 "본 사채"의 발행금리와 발행금액이 결정되는 즉시 "공동대표주관회사"는 "인수회사"에게 이를 통지해야 하며 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 즉시 "발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다.

8. 수요예측의 재실시 : "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다. 또한, 수요예측 종료 후 제출된 증권신고서에 대한 금융감독원의 정정 요구명령 등으로 인하여 발행일정이 변경될 경우 주관회사는 발행회사와의 협의를 통하여 별도의 수요예측을 재실시하지 않고 최초의 수요예측 결과를 따른다.

9. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 한다.

10. "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재 시 착오방지 등을 위한 대책을 마련하여야 한다.

11. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

12. "공동대표주관회사"는 수요예측 참여자가 자신의 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등)중 청약, 납입을 실제 이행하는 재산을 구분하여 수요예측에 참여하도록 하여야 한다.

13. "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 된다.

14. "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 발행일로부터 3년 이상 보관하여야 한다.

15. 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

나. 모집과 관련한 사항

1. 일정

-청약일: 2024년 02월 08일

-청약서 제출기한: 2024년 02월 08일 09시부터 12시까지

-청약금 납부기한: 2024년 02월 08일 16시까지

2. 청약대상: 수요예측에 참여하여 우선배정 받은 기관투자자(이하 인수규정 제2조 제8호에 의한 기관투자자로 한다. 이하 같다.) 또는 전문투자자만 청약할 수 있다. 단, 수요예측을 통해 배정된 금액의 총합계가 "발행회사"의 최종 발행금액에 미달하는 경우에 한하여 수요예측에 참여하지 않은 기관투자자, 전문투자자 및 일반투자자("본 사채"의 청약자 중, 기관투자자 및 전문투자자를 제외한 투자자를 말한다. 이하 같다.)도 청약에 참여할 수 있다.

3. 청약 및 배정방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 FAX 또는 전자우편의 형태로 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약전 투자설명서를 교부받아야 한다.

① 교부장소 : "인수단"의 본ㆍ지점

② 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로는 교부한다.

③ 교부일시 : 2024년 02월 08일

④ 기타사항 :

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하며, 전화ㆍ전신ㆍ모사전송, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 등의 방법으로 표시하지 않을 경우 본사채의 청약에 참여할 수 없다.

|

※ 관련법규 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 |

4. 배정방법

① 수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"로 한다. 이하 같다.)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금액의 100%를 우선배정한다.

② "수요예측 참여자"의 총 청약금액이 발행금액 총액에 미달 된 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 최종 배정금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수를 완료한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있다.

②호에 따라 "수요예측 참여자"의 총 청약금이 발행금액 총액에 미달되는 경우 다음의 방법으로 배정한다.

(i) "수요예측 참여자"인 전문투자자 및 기관투자자 : "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 초과하여 청약한 부분에 대하여 금융투자협회의 "무보증사채 수요예측 모범규준"-5. 배정에 관한 사항 에 따라 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정한다. 이 때 "공동대표주관회사"는 수요예측 참여여부, 참여금리수준, 참여금액, 참여시기 등을 감안하여 합리적으로 판단하여 배정한다.

(ii) "수요예측 참여자"가 아닌 전문투자자 및 기관투자자 : 청약자의 질적인 측면을 고려하여 "공동대표주관회사"가 그 배정받는 자 등을 결정할 수 있으며, 필요 시 "인수단"과 협의하여 결정할 수 있다.

(iii) 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

c. 상기 a, b의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 최초 인수예정 비율대로 인수단이 인수하고 "본사채"의 납입일 당일 납입은행에 인수금액을 납입한다. 단, 각 "인수단"의 최종 인수금액은 인수단 간 협의에 의하여 정할 수 있다.

라. 청약기간

| 청약기간 | 시 작 일 시 | 2024년 02월 08일 09시 |

| 종 료 일 시 | 2024년 02월 08일 12시 |

마. 청약증거금

청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부합니다. 청약증거금은 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2024년 02월 08일에 본 사채의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니합니다.

바. 청약취급장소

"인수단" 본점

사. 납입장소

우리은행 태평로기업지원팀

아. 상장신청예정일

(1) 상장신청예정일 : 2024년 02월 05일

(2) 상장예정일 : 2024년 02월 08일

자. 사채권교부예정일

"본 사채"에 대하여는 "주식ㆍ사채 등의 전자등록에 관한 법률" 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

차. 사채권 교부장소

사채권을 발행하지 않으므로 주식ㆍ사채 등의 전자등록에 관한 법률에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음합니다.

카. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 주식ㆍ사채 등의 전자등록에 관한 법률에 의거 전자등록기관인 한국예탁결제원의 등록부에 사채의 권리내용을 등록하고 사채권은 발행하지 아니합니다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 합니다.

(3) 본 사채권의 원리금지급은 (주)호텔신라가 전적으로 책임을 집니다.

(4) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율중 최고이율을 적용하되, 동 연체대출 최고이율이 본사채 이자율을 하회하는 경우에는 본사채 이자율을 적용합니다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [제74-1회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료(정액) | ||

| 대표 | 신한투자증권(주) | 00138321 | 서울특별시 영등포구 여의대로 70 | 30,000,000,000 | 200,000,000 | 총액인수 |

| 인수 | 대신증권(주) | 00110893 | 서울특별시 중구 삼일대로 343 | 10,000,000,000 | 60,000,000 | 총액인수 |

| [제74-2회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료(정액) | ||

| 대표 | 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로 88 | 140,000,000,000 | 170,000,000 | 총액인수 |

| 인수 | 삼성증권(주) | 00104856 | 서울특별시 서초구 서초대로74길 11 | 40,000,000,000 | 90,000,000 | 총액인수 |

| 인수 | 하나증권(주) | 00113465 | 서울특별시 영등포구 의사당대로 82 | 40,000,000,000 | 60,000,000 | 총액인수 |

| 인수 | NH투자증권(주) | 00120182 | 서울특별시 영등포구 여의대로 108 | 40,000,000,000 | 20,000,000 | 총액인수 |

나. 사채의 관리

| [제74-1회, 제74-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 300,000,000,000 | 5,000,000 | - |

| - | |||||

| - | |||||

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

|

제 18 조 (특약사항) "발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우 지체없이 "공동대표주관회사"에게 통보하여야 한다. 다만, 금융감독원 또는 한국거래소에 당해 사항을 공시한 경우에는 "공동대표주관회사"에게 통보한 것으로 간주한다. |

II. 증권의 주요 권리내용

1. 주요 권리내용

가. 일반적 사항

| (단위 : 원, %) |

| 회 차 | 발행금액 | 만기일 | 연리이자율 | 옵션관련사항 |

|---|---|---|---|---|

| (주)호텔신라 제74-1회 | 40,000,000,000 | 2026년 02월 06일 | 3.898 | - |

| (주)호텔신라 제74-2회 | 260,000,000,000 | 2027년 02월 05일 | 4.003 | - |

나. 기한의 이익 상실에 관한 사항

"발행회사"는 ㈜호텔신라를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

[사채관리계약서 제1-2조 14항. 기한의 이익상실에 관한 사항]

| 14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “발행회사”는 즉시 “본 사채”에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “사채관리회사”에게 이를 통지하여야 한다. (가) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함)가 파산 또는 회생절차개시의 신청을 한 경우 (나) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함) 이외의 제3자가 “발행회사”에 대한 파산 또는 회생절차개시의 신청을 하고 “발행회사”가 이에 동의(“발행회사” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우 포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “발행회사”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문시 동의 의사 표명이 있는 경우에는 해당 심문 종결시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “발행회사”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “발행회사”가 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “발행회사”가 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “발행회사”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “발행회사”가 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) “본 사채”의 만기가 도래하였음에도 “발행회사”가 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “발행회사”가 “본 사채” 이외의 사채에 관하여 기한의 이익을 상실한 경우 (아) “발행회사”가 기업구조조정 촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (자) “발행회사”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (차) 감독관청이 “발행회사”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우(“중요한 영업”이라 함은 “발행회사”의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 “발행회사”가 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 “본 사채”의 사채권자 및 “사채관리회사”는 사채권자집회의 결의에 따라 “발행회사”에 대한 서면통지를 함으로써 “발행회사”가 “본 사채”에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) “본 사채”에 의한 채무를 제외한 “발행회사”의 채무 중 원금 오천억원(\500,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “발행회사”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “발행회사”가 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우(본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “발행회사”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “발행회사”가 (라) 기재 각 의무를 제외한 “본 계약”상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “사채관리회사”나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “발행회사”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 기타 “발행회사”의 “본 사채”의 원리금지급의무 기타 “본 계약”상 의무의 이행능력에 중대한 부정적 영향을 미치는 사유가 발생한 때 (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “사채관리회사”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “발행회사”는 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기 발생한 ‘기한의 이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2 이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한의 이익상실 원인사유’ 또는 새로 발생하는 ‘기한의 이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다)와 ㉡ ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생과 관련하여 “사채관리회사”가 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “사채관리회사”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “사채관리회사”는 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) “본 사채”에 대한 보증 또는 담보의 요구 (나) 기타 “본 사채”의 원리금 지급 및 “본 계약”상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 당사가 발행하는 제74-1회 및 제74-2회 무보증사채는 무기명식 이권부 공모사채로서, 본 사채에는 Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다.

라. 또한, 주식으로 전환될 수 있는 전환청구권이 부여되어 있지 않으며, 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 따라 한국예탁결제원의 전자등록계좌부에 전자등록하므로 실물 채권을 발행 또는 등록필증을 교부하지 아니합니다.

마. 본 사채는 선순위로서 기발행된 당사의 무담보, 무보증 사채 및 기타 채무와 동순위에 있습니다.

바. 발행회사의 의무

| 구분 | 원리금지급 의무 | 재무비율 유지 | 담보권 설정제한 |

자산매각 한도 |

지배구조 변경 제한 |

|---|---|---|---|---|---|

| 내용 | 계약상 정하는 시기와 방법에 따라 원리금지급 | 부채비율을 500% 이하로 유지하여야 한다. (동 재무비율은 별도재무제표를 기준으로 한다.) 신회계기준(이하 "K-IFRS"라 한다) 적용에 따라 "K-IFRS" 1116호에 해당하는 "발행회사" 의 "리스부채"가 증가하는 경우 이는 예외로 본다. 단, "리스부채"에 의하여 부채비율이 증가하는 경우에도 “발행회사”는 부채비율을 1,000% 이하로 유지하여야 한다. (동 재무비율은 별도재무제표를 기준으로 한다.) |

자기자본(별도기준)의 200% | 자산총액(별도기준)의 100% | 사채관리계약서 제2-5조의 2 |

| 주1) 당사가 본 사채의 발행과 관련하여 한국예탁결제원과 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 주2) 본 사채는 2024년 01월 30일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 금 삼천억원(\300,000,000,000) 이하의 범위 내에서 상기 원리금지급 규모가 조정될 수 있습니다. |

※ 발행회사의 의무 및 책임("사채관리계약서 제2-1조 내지 제2-8조")

"발행회사"는 ㈜호텔신라를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

[사채관리계약서 발행회사의 의무 및 책임]

|

제2-1조(발행회사의 원리금지급의무) ① “발행회사”는 사채권자에게 “본 사채”의 발행조건 및 “본 계약”에서 정하는 시기와 방법으로 원리금을 지급할 의무가 있다. 제2-2조(조달자금의 사용) ① “발행회사”는 “본 사채”의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. 제2-4조(담보권설정등의제한) ① “발행회사”는 “본 사채”의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “발행회사” 또는 타인의 채무를 위하여 “발행회사”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니 된다. 다만, “본 사채”의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “사채관리회사”가 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. 제2-5조(자산의 처분제한) ① “발행회사”는 하나의 회계년도에 1회 또는 수회에 걸쳐 자산총계의 100%(자산처분후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다.(동 재무비율은 별도재무제표를 기준으로 한다.) 단, “발행회사”의 “최근 보고서”상 자산규모(자산총계)는 2,351,901백만원이다.

제2-6조(사채관리계약이행상황보고서) ①“발행회사”는 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 “본 사채”와 관련하여 <별지> 서식의 『사채관리계약이행상황보고서』를 작성하여 “사채관리회사”에게 제출하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “발행회사”는 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체없이 그 사실을 “사채관리회사”에게 통지하여야 한다. 제2-8조(발행회사의 책임) “발행회사”가 “본 계약”과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “사채관리회사” 또는 본 사채권자에게 손해를 발생시킨 때에는 “발행회사”는 이에 대하여 배상의 책임을 진다. |

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국예탁결제원과 사채관리계약을 체결하였으며, 사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [회 차 : | 74-1 | ] | (단위: 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국예탁결제원 | 00159652 | 서울특별시 영등포구 여의나루로4길 23 | 40,000,000,000 | 1,000,000 | - |

| [회 차 : | 74-2 | ] | (단위: 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국예탁결제원 | 00159652 | 서울특별시 영등포구 여의나루로4길 23 | 260,000,000,000 | 4,000,000 | - |

나. 사채관리회사와 주관회사 및 발행기업과의 거래관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

- 사채관리회사와 주관회사 및 발행기업과의 거래관계

| 구 분 | 해당 여부 | |

|---|---|---|

| 주주 관계 | 사채관리회사가 발행회사의 최대주주 또는 주요주주 여부 |

해당 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원겸임 관계 | 사채관리회사의 임원과 발행회사 임원 간 겸직 여부 |

해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 |

해당 없음 |

| 기타 이해관계 | 사채관리회사와 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 |

해당 없음 |

- 사채관리회사의 사채관리실적(증권신고서 작성기준일 전영업일 기준)

| (단위 : 건, 억원) |

| 구분 | 실적 | ||||

|---|---|---|---|---|---|

| 2024년 | 2023년 | 2022년 | 2021년 | 2020년 | |

| 계약체결 건수 | 26 | 94 | 69 | 94 | 82 |

| 계약체결 위탁금액 | 66,500 | 206,840 | 136,660 | 186,120 | 155,010 |

| 주) 2024년 수치는 연초부터 증권신고서 제출일 전일까지 누적 실적 |

- 사채관리 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국예탁결제원 | 채권등록2팀 | 02-3774-3304~5 |

다. 사채관리회사의 권한

|

제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. |

라. 사채관리회사의 의무 및 책임

| 제4-3조(사채관리회사의 공고의무) ① “발행회사”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ② 제1-2조 제14호 가목 (1)에 따라 “발행회사”에 대하여 기한의 이익이 상실된 경우에는 “사채관리회사”는 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나 “발행회사”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “사채관리회사”가 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제14호 가목 (2)에 따라 ‘기한의 이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “사채관리회사”는 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “사채관리회사”는 “발행회사”에게 “본 계약” 제1-2조 제14호 라목에 따라 조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “사채관리회사”가 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. 제4-4조(사채관리회사의 의무 및 책임) ① “발행회사”가 “사채관리회사”에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 “사채관리회사”에게 과실이 있지 아니하다. 다만, “사채관리회사”가 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, “본 계약”에 따라 “발행회사”가 “사채관리회사”에게 제출한 보고서, 서류, 통지 기재 자체로서 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생이나 기타 “발행회사”의 "본 계약" 위반이 명백한 경우에는, 실제로 “사채관리회사”가 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터 7일이 경과하면 이를 알고 있는 것으로 간주한다. ② “사채관리회사”는 선량한 관리자의 주의로써 “본 계약”상의 권한을 행사하고 의무를 이행하여야 한다. ③ “사채관리회사”가 “본 계약”이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

마. 사채관리회사의 사임 등 변경에 관한 사항

| 제4-6조(사채관리회사의 사임) ① “사채관리회사”는 “본 계약”의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. “사채관리회사”가 상법시행령 제27조 각호의 이익충돌 사유가 있음에도 사임하지 아니하는 경우에는 각 사채권자는 법원에 “사채관리회사”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “사채관리회사”의 사임은 효력을 갖지 못하고 “사채관리회사”는 본 계약상 의무를 계속하여야 하며, 이와 관련하여 “사채관리회사”는 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “사채관리회사”의 부담으로 한다. ② 사채관리회사가 존재하지 아니하게 된 때에는 “발행회사”는 사채권자집회의 동의를 얻어 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “사채관리회사”가 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “사채관리회사”는 “발행회사”와 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “사채관리회사”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 “본 계약”상 규정된 모든 권한과 의무를 가진다. |

바. 기타사항

| 사채관리회사인 한국예탁결제원은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 동 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다. |

III. 투자위험요소

1. 사업위험

당사는 주력사업으로 TR(Travel Retail, 면세)부문, 호텔&레저부문의 2개 사업부문을 영위하고 있습니다. 따라서, 각 사업부문의 성격과 위험요소가 상이하여 사업위험을 공통부문과 각 사업부문별로 기재하였으니 투자자 여러분께서는 이 점을 참고하시기 바랍니다.

| [사업부문별 요약 재무현황] |

| (단위: 백만원) |

| 구 분 | 2023년 3분기 | 2022년 | 2021년 | 2020년 | 2019년 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| TR | 매 출 | 2,181,884 | 82.9% | 4,333,241 | 88.0% | 3,349,680 | 88.6% | 2,805,211 | 88.0% | 5,204,485 | 91.0% |

| 영업이익 | 45,290 | 41.4% | 2,126 | 2.7% | 124,507 | 105.0% | (127,498) | 69.0% | 267,031 | 90.3% | |

| 자 산 | 2,285,921 | 75.3% | 1,868,990 | 63.6% | 1,729,776 | 65.1% | 1,880,580 | 65.0% | 2,802,918 | 79.5% | |

| 호텔&레저 등 | 매 출 | 505,180 | 19.2% | 654,620 | 13.3% | 480,581 | 12.7% | 435,293 | 13.7% | 570,536 | 10.0% |

| 영업이익 | 57,478 | 52.5% | 69,816 | 89.1% | (13,110) | (11.0%) | (57,863) | 31.0% | 28,823 | 9.7% | |

| 자 산 | 1,332,626 | 43.9% | 1,520,267 | 51.7% | 1,189,924 | 44.8% | 1,269,142 | 43.9% | 977,525 | 27.7% | |

| 연결조정 | 매 출 | (56,218) | (2.1%) | (65,852) | (1.3%) | (51,132) | (1.4%) | (52,439) | (1.6%) | (57,715) | (1.0%) |

| 영업이익 | 6,724 | 6.1% | 6,404 | 8.2% | 7,415 | 6.0% | 80 | 0.0% | 6 | 0.0% | |

| 자 산 | (582,028) | (19.2%) | (450,712) | (15.3%) | (263,250) | (9.9%) | (255,879) | (8.8%) | (253,162) | (7.2%) | |

| 전 사 | 매 출 | 2,630,846 | 100.0% | 4,922,009 | 100.0% | 3,779,129 | 100.0% | 3,188,065 | 100.0% | 5,717,306 | 100.0% |

| 영업이익 | 109,492 | 100.0% | 78,346 | 100.0% | 118,812 | 100.0% | (185,280) | 100.0% | 295,860 | 100.0% | |

| 자 산 | 3,036,519 | 100.0% | 2,938,545 | 100.0% | 2,656,450 | 100.0% | 2,893,842 | 100.0% | 3,527,281 | 100.0% | |

| 출처: 당사 분기보고서(2023.09) |

[공통 부문]

| 가. 코로나19 사태 경과 추이 및 글로벌 경기변동에 관한 위험 2019년말 중국 후베이성 우한지역에서 발생한 신종 코로나 바이러스(코로나19)가 급속도로 확산되어 2020년 3월 11일 세계보건기구(WHO)는 국제적 공중보건 비상상태(팬데믹)를 선포하였습니다. 코로나19는 초기 아시아 지역에서 확산된 이후 미국, 유럽 등 전세계로 이어지며 글로벌 경제에 지대한 영향을 미쳤으며 이는 소비의 위축 및 경제불황으로 이어졌습니다. 코로나19의 장기화로 인해 세계 경제가 둔화되고 봉쇄조치 등에 따라 관광 제한 등의 지속으로 과거 당사의 사업 및 수익성이 악화된 바 존재합니다. 질병관리청의 가장 최근 집계일인 2023년 8월 말 기준 국내 누적 확진자 수는 3,400만명을 넘어선 상황이나 그 증가세는 지속 감소 추세에 있었고, 정부가 2023년 6월 1일부터 코로나19 위기 단계를 3년 3개월 만에 낮추기로 결정하는 등 심각성이 완화되고 있으며 실내 마스크 착용 의무 및 확진자의 격리 의무 역시 해제된 상태입니다. 이렇듯 사실상의 코로나19 사태 종식이 발표된 가운데, 사회 및 경제 활동 전반이 정상화 추세에 접어든 것에 따라 관광 수요 회복은 가속화 될 것으로 예상됩니다. 하지만 급격한 경기 회복으로 인한 인플레이션과 가파른 금리 인상으로 인한 금융 불안정성 확대, 중국의 경기 회복 지연 등과 같은 글로벌 경제 하방위험의 이슈는 여전히 잔존하고 있습니다. 또한, 러시아·우크라이나 전쟁, 이스라엘·하마스 전쟁과 같은 지정학적 리스크 및 국가간 무역 갈등으로 인해 중장기적으로 세계 경기 저성장 기조가 이어질 수 있습니다. 당사 매출은 아시아 및 글로벌 경기의 영향을 받으며 글로벌 경기둔화는 당사 상품 및 서비스 수요 감소를 야기할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

2019년 12월 1일 중국 후베이성 우한시에서 발견되어 최초 보고된 급성 호흡기 질환인 코로나19가 전세계로 퍼지기 시작하여 많은 감염자와 사망자를 기록하고 있습니다. 이에 따라 2020년 3월 11일, 세계보건기구(WHO)는 국제적 공중보건 비상사태(Pandemic: 전염병의 전세계적 확산)를 선포하였습니다. 코로나19의 확산은 초기 중국, 대한민국, 일본 등 동아시아를 중심으로 이루어졌으나, 이후 미국, 유럽 등 전세계로 이어지며 소비의 위축 및 경제불황으로 이어졌습니다. 이에 세계 각국은 코로나19의 확산을 방지하기 위해 호텔, 백화점, 면세점, 영화관 등 다중시설 이용과 도시간 이동을 규제하는 한편, 외부적으로는 항공편 축소 및 중단, 출입국 요건 강화, 입출국을 제한하는 봉쇄조치 등을 시행함에 따라 관광이 제한되고 서비스부문이 위축되었습니다.

코로나19 사태에 대한 우려가 아시아 지역을 넘어 글로벌 전 지역으로 퍼지며 판데믹(Pandemic) 리스크가 글로벌 경제 전망에 영향을 미친 바 존재합니다. 대한민국 정부는 2020년 2월 코로나19 확산을 막기 위해 감염병 위기 경보를 최고 등급인 '심각' 단계로 올리고 방역에 총력을 기울였으나 환자 수는 지속적으로 증가하였습니다. 첫 환자 발생 37일 만인 2020년 2월 26일 확진자 수가 1천 명을 넘어섰으며 대구와 서울 및 대전 등 전국 각지에서 확진자가 발생하였습니다. 이후 국내 코로나19 누적 확진자 수는 질병관리청의 가장 최근 집계일인 2023년 8월 말 기준 3,400만명을 넘어선 상황이나 그 증가세는 지속 감소 추세에 있었고, 정부가 2023년 6월 1일부터 코로나19 위기 단계를 3년 3개월 만에 낮추기로 결정하는 등 심각성이 완화되고 있으며 실내 마스크 착용 의무 및 확진자의 격리 의무 역시 해제된 상태입니다.

또한 강력한 봉쇄조치로 코로나19의 확산을 통제했던 중국이 2022년 11월 '20개 효율화 조치'를 발표하였고 그 다음달인 12월 '10개 효율화 조치'를 추가로 발표하며 방역규제를 완화할 것을 공식 선언하였습니다. 2023년 1월 19일 중국 국가위생건강위원회는 코로나19 안정세로 진입했다고 알리며, 확진율 등 주요 통계가 2022년 12월 20일 전후로 정점에 다다른 이후 빠른 속도로 감소하고 있다고 발표하였습니다.