|

|

증권신고서_대표이사등의확인서명 |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2024년 02월 02일 |

| 회 사 명 : |

주식회사 엘지에너지솔루션 |

| 대 표 이 사 : |

권 영 수 |

| 본 점 소 재 지 : |

서울특별시 영등포구 여의대로 108, 타워1(여의도동) |

| (전 화) 02-3777-1114 | |

| (홈페이지) http://www.lgensol.com | |

| 작 성 책 임 자 : | (직 책) 금융담당 (성 명) 이 상 현 |

| (전 화) 02-3777-1114 | |

| 모집 또는 매출 증권의 종류 및 수 : | (주)엘지에너지솔루션 제3-1회 무기명식 이권부 무보증사채(녹색채권) (주)엘지에너지솔루션 제3-2회 무기명식 이권부 무보증사채(녹색채권) (주)엘지에너지솔루션 제3-3회 무기명식 이권부 무보증사채(녹색채권) (주)엘지에너지솔루션 제3-4회 무기명식 이권부 무보증사채(녹색채권) |

|

| 모집 또는 매출총액 : | 800,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)엘지에너지솔루션 - 서울특별시 영등포구 여의대로 108, 타워1(여의도동) 한국투자증권(주) - 서울특별시 영등포구 의사당대로 88 KB증권(주) - 서울특별시 영등포구 여의나루로 50 신한투자증권(주) - 서울특별시 영등포구 여의대로 70 대신증권(주) - 서울특별시 중구 삼일대로 343 미래에셋증권(주) - 서울특별시 중구 을지로5길 26 NH투자증권(주) - 서울특별시 영등포구 여의대로 108 하이투자증권(주) - 서울특별시 영등포구 여의대로 66 한화투자증권㈜ → 서울특별시 영등포구 여의대로 56 DB금융투자㈜ → 서울특별시 영등포구 국제금융로 8길 32 |

【 대표이사 등의 확인 】

|

|

증권신고서_대표이사등의확인서명 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 |

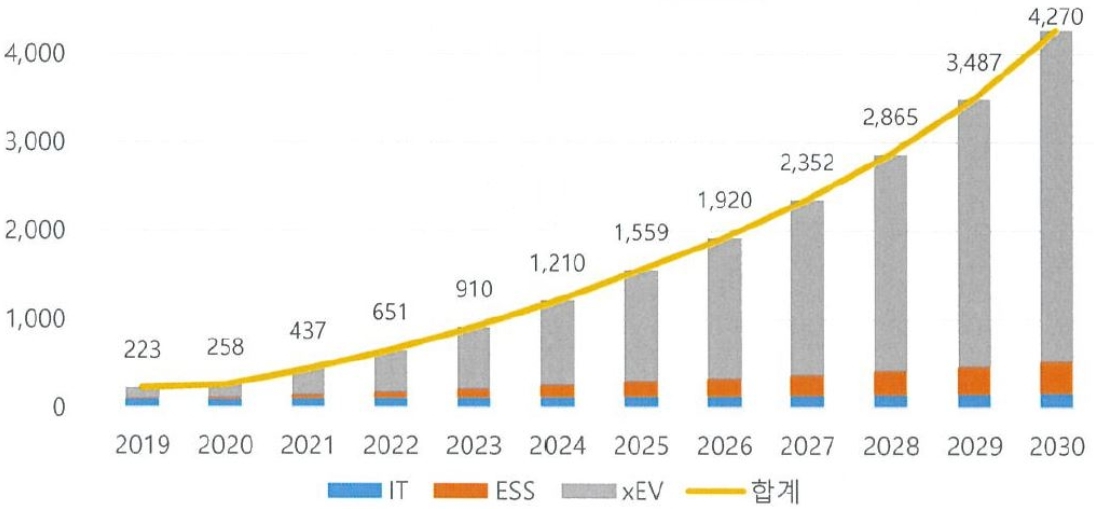

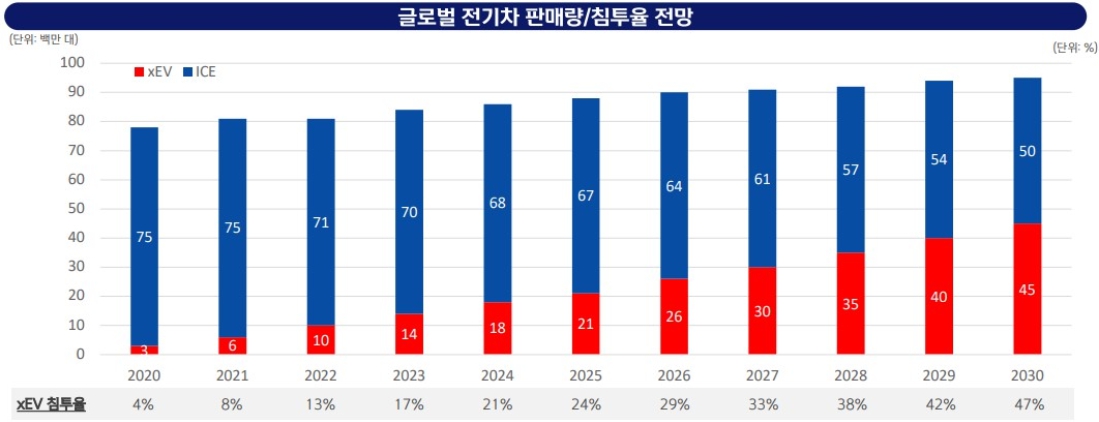

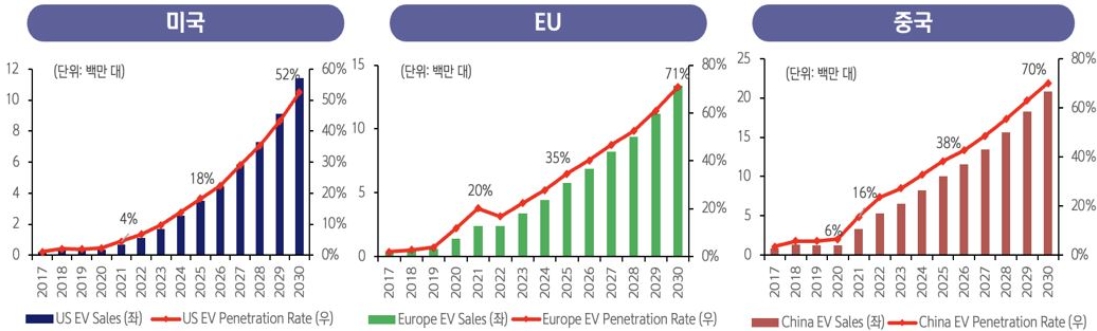

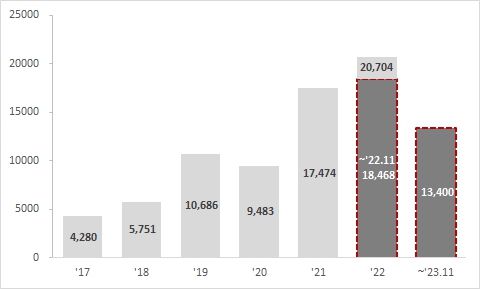

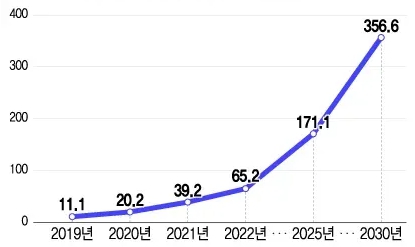

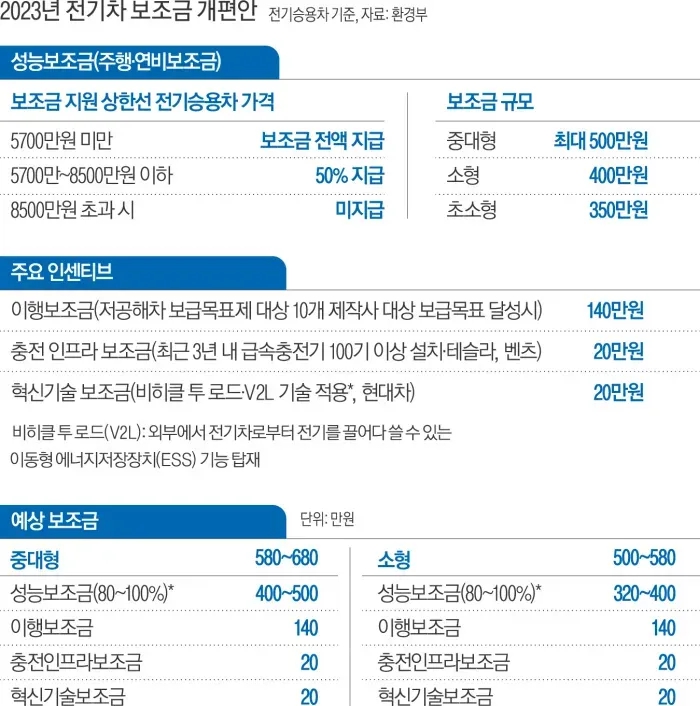

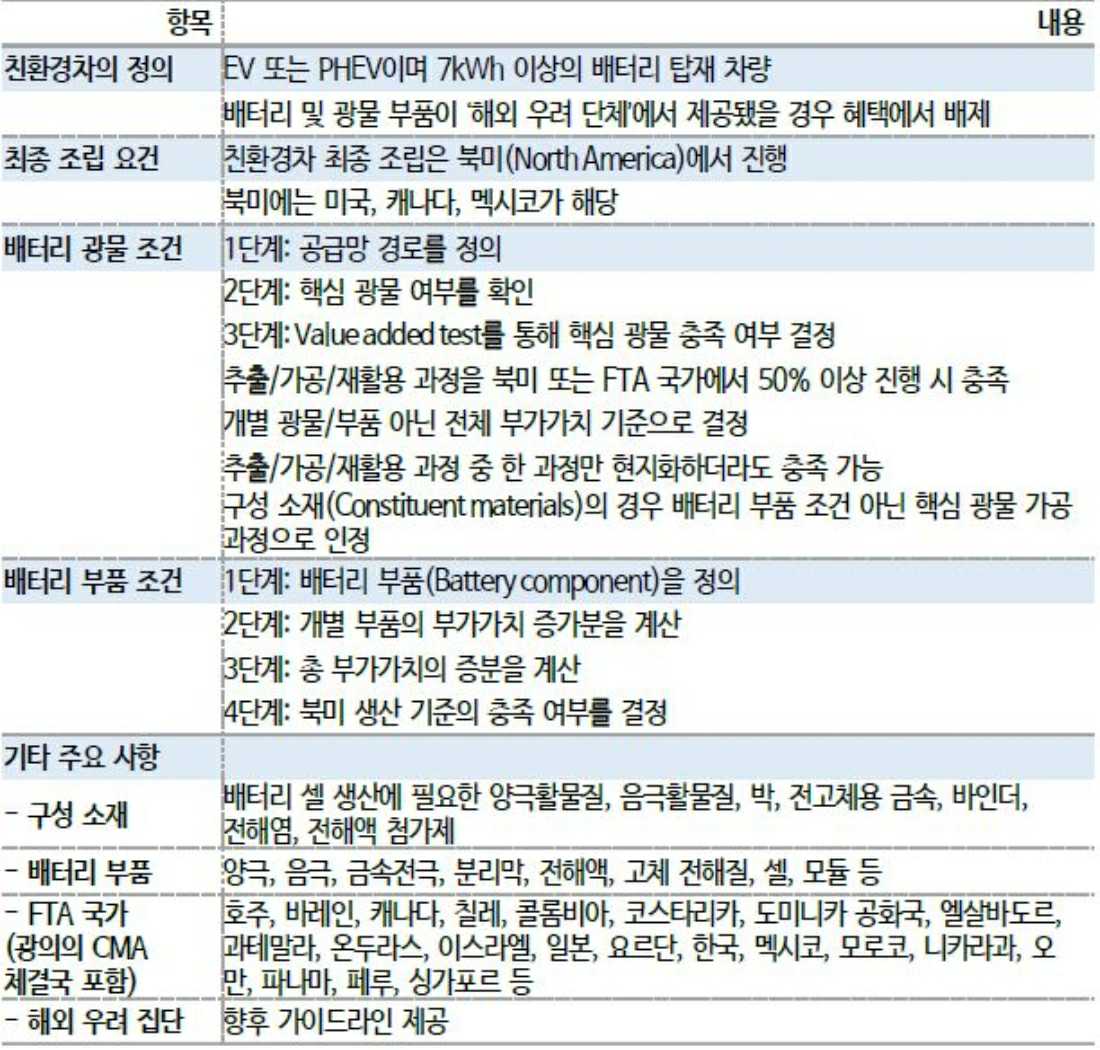

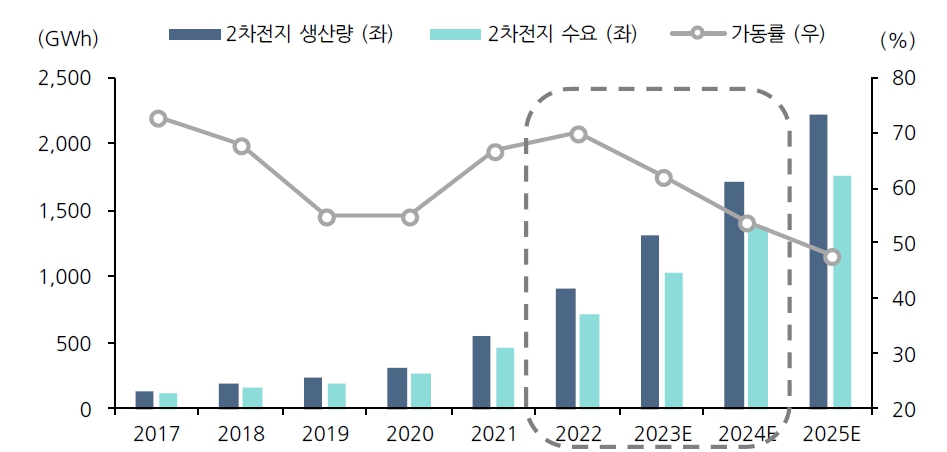

가. 경기변동에 관련된 위험 당사가 영위하고 있는 2차전지 제조업은 최종 소비재를 위한 중간재 성격을 지니고 있어 경기변동에 따른 뚜렷한 영향을 관찰하기는 어렵습니다. 그러나 2차전지 산업은 EV, ESS 및 IT 기기 등 다양한 전방산업의 영향을 받기 때문에 실물 경기의 전방산업에 대한 영향은 결국 2차전지 산업의 수요에 영향을 미칩니다. 주요 기관의 2024년까지의 경제전망에 따르면, 글로벌 경기국면은 코로나19 이후 인플레이션을 거쳐 저성장 기조에 접어들고 있는 것으로 예상됩니다. 이러한 거시경제적 요인은 당사가 영위하는 2차전지 산업 및 전/후방 산업에 영향을 미치며, 글로벌 경기의 경로를 정확히 예측하는 것은 불가능합니다. 경기의 변동성은 당사의 영업실적 및 재무상태에 부정적인 영향을 미칠 수 있으니 투자자께서는 글로벌 경기변동에 대한 상황을 지속적으로 모니터링하시기 바랍니다. 나. 2차전지 산업의 성장성 둔화 위험 당사는 2차전지 연구, 개발, 제조, 판매업의 단일 사업부문을 영위하고 있으므로 2차전지 산업의 성장성 둔화는 당사의 사업 및 실적에 부정적인 영향을 미칩니다. 2차전지 시장은 과거 노트북, 스마트폰 등 IT기기를 중심으로 성장하여 왔으나, 최근 전기차 시장의 급속한 성장에 따라 EV용 배터리가 2차전지 산업의 성장을 주도하고 있습니다. 2차전지의 수요는 EV, ESS, IT기기 등 전방시장 수요의 직접적인 영향을 받으므로 전방산업의 성장이 둔화되는 경우 2차전지 산업의 성장성 역시 둔화될 것으로 예상됩니다. 그 외에도 정부의 EV, ESS 등 친환경 정책에 대한 변동성과 같이 예상치 못한 요인으로 인해 2차전지 산업의 성장성이 예상에 미치지 못할 가능성이 존재하며, 이는 당사의 사업 및 실적에 부정적인 영향을 미칠 수 있습니다. 다. 전방산업의 수요 감소에 따른 위험 당사가 영위하는 2차전지 사업은 EV, ESS, IT기기 등 전방산업의 수요와 밀접한 관계를 가지고 있습니다. 전방시장의 수요 감소는 2차전지에 대한 수요 감소로 연결되어 당사의 사업, 영업 및 재무에 부정적 영향을 미칠 수 있습니다. [IT기기 등 소형 Application 시장] IT기기 시장은 스마트폰 등 모바일 기기의 출현 및 보급 확대에 따라 성장을 지속하였으나 점차 스마트폰의 보급률이 높아지며 성장세가 둔화되는 모습을 보인 바 있습니다. 이에 소형 Application 시장은 신규 IT기기, Application 시장의 성장에 따른 수요 증가를 기대하고 있습니다. 그러나 그 성장 속도와 규모는 정확한 예측이 불가능하며, 당사의 전방산업 중 하나인 소형 Application 기기 시장의 정체 또는 수요 감소, 신규Application의 보급 및 확대 정체는 당사의 매출 및 향후 성장에 부정적 영향을 미칠 수 있습니다. 라. 전방산업인 EV 시장에 대한 정책적 지원 축소 위험 전기차 보급 확대 및 내연기관차에 대한 규제는 2015년에 체결된 파리협약 이후 각국 정부가 기후 변화에 대응하기 위한 필수적 조치 중 하나로 자리잡았습니다. 내연기관차에 대한 탄소 배출량 감축 목표 설정, 시내 진입 제한과 친환경차에 대한 금전적 인센티브 지원을 통해 전기차 전환을 유도하였으며, 이러한 정부 정책 기조는 전기차 판매량의 성장을 견인하였습니다. 친환경 차량에 대한 보조금 등 경제적 인센티브와 내연기관차에 대한 환경규제는 전방산업인 EV 시장의 성장을 이끄는 중요한 요소 중 하나입니다. 하지만 최근 영국 등 유럽을 중심으로 한 주요국가의 지원 축소 사례에서 확인할 수 있듯이, 세계 각국 정부가 재정적인 부담과 정책 방향성으로 인해 정책적 지원을 축소하거나 폐지할 가능성을 배제할 수 없습니다. 이처럼 친환경차량에 대한 정책적 지원 축소로 인해 전방산업인 EV 시장의 성장이 위축될 수 있으며, 이는 당사의 영업 및 재무 성과에 부정적인 영향을 미칠 수 있음을 유의하시기 바랍니다. 마. 미국 인플레이션 감축법(IRA) 도입과 관련된 위험

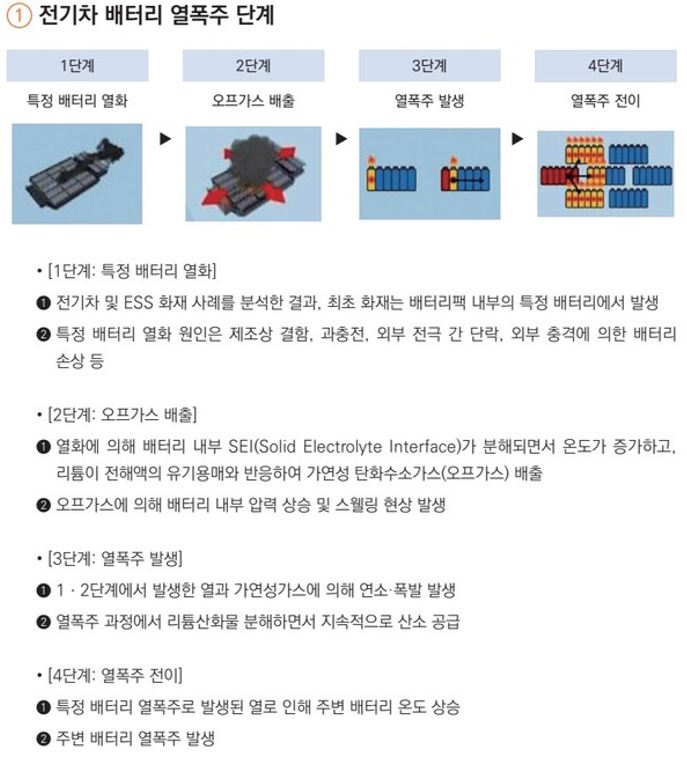

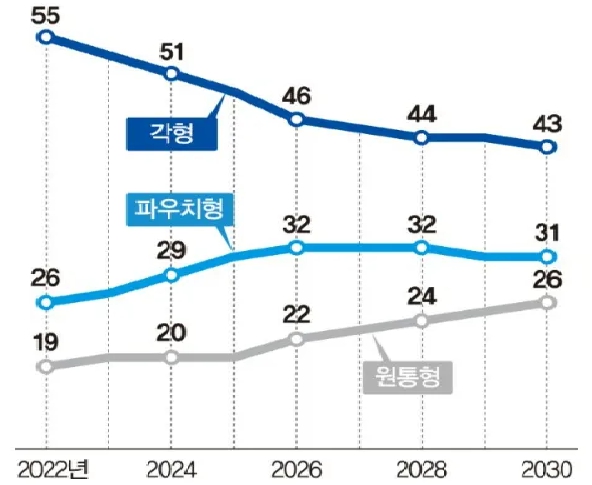

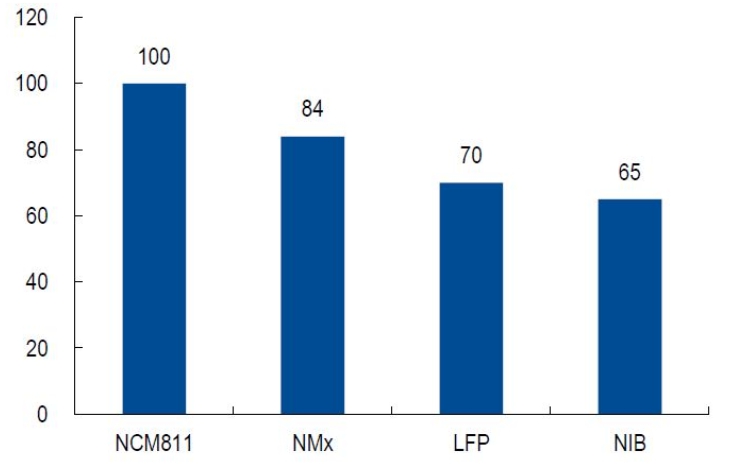

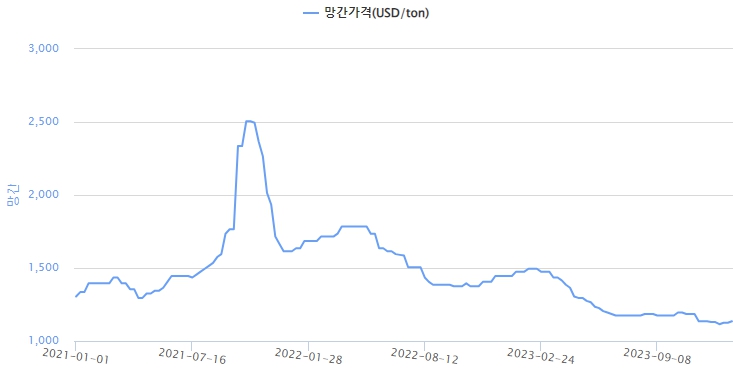

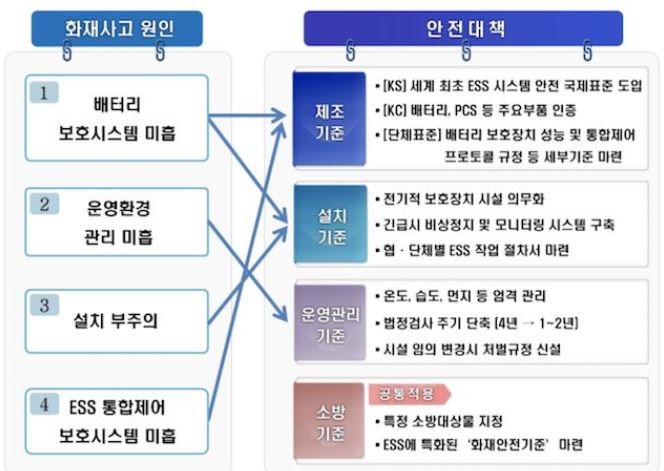

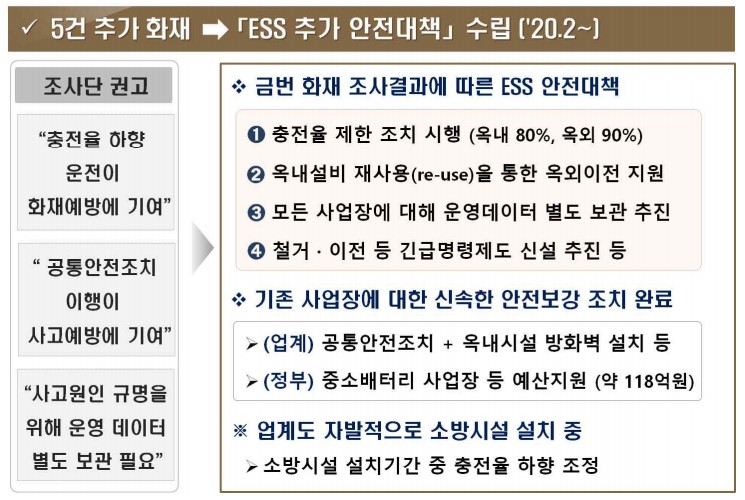

바. 리튬이온전지의 화재 관련 위험 리튬이온전지는 에너지 밀도가 높은 반면 고온 및 고압에 약한 특성이 존재하여 특정한 외부환경 하에서 폭발 및 화재의 가능성이 존재합니다. 최근 EV 및 ESS의 잇따른 화재 발생에 따른 안전성 우려가 대두되고 있으나, 관계기관 및 관련 회사들의 노력에도 불구하고 정확한 화재의 원인 규명에 어려움을 겪고 있는 상황입니다. 화재 원인 파악 및 재발방지를 위한 업계의 노력에도 불구하고 향후 EV, ESS 화재가 지속적으로 발생하는 경우 소비자들의 불신으로 연결되어 전방시장의 성장성에 부정적인 영향을 미칠 수 있고, 이는 결과적으로 리튬이온 배터리에 대한 수요 감소로 연결될 수 있습니다. 사. 2차전지 산업의 경쟁 심화에 따른 위험 향후 EV 시장의 성장이 예상됨에 따라 전기차의 핵심 부품인 2차전지를 생산하는 업계의 경쟁 역시 격화되고 있습니다. 당사를 비롯한 주요 2차전지 업체는 EV용으로 적합한 양질의 배터리를 개발함과 동시에 대규모의 설비투자를 통해 시장점유율을 확대하고 시장에서 주도적 지위를 차지하기 위해 노력하고 있으며, 신규 업체들 역시 앞다투어 EV용 2차전지 개발과 생산설비 구축을 통해 2차전지 시장 진입을 시도하고 있습니다. 이처럼 심화되는 2차전지 시장의 경쟁에 당사가 적절히 대응하지 못하는 경우 당사의 시장점유율에 부정적 영향을 미치고 당사의 사업 및 재무에 부정적 영향을 미칠 수 있습니다. [배터리 폼팩터(형태) 관련 경쟁] EV용 리튬이온전지는 일반적으로 원통형, 파우치형, 각형 세 가지의 폼팩터(형태)로 구분되며, 최근 EV용 배터리 시장의 경쟁 심화에 따라 상이한 폼팩터를 채용한 배터리간의 시장점유율 확대를 위한 경쟁 역시 치열해지고 있는 상황입니다. 상이한 폼팩터간의 경쟁은 2차전지 제조업체 간의 기술개발 및 경쟁 외에도 완성차 업체간의 경쟁과 대상 시장에 적합한 차량 개발, 각국 정부의 정책적 지원 등 수많은 변수가 존재하기때문에 경쟁의 결과를 예측하기는 어려우며 현재의 폼팩터별 점유율이 장래에도 유지될 것이라는 보장은 존재하지 아니합니다. 특정 폼팩터의 시장점유율 확대는 다른 폼팩터를 주력 제품으로 생산하는 업체의 시장점유율 감소로 이어질 수 있으며 이러한 경쟁에 적절히 대응하지 못하는 경우 영업실적 및 재무상태에 부정적 영향을 미칠 수 있습니다. [신규 후발업체 진입으로 인한 경쟁 심화] [차세대전지(전고체전지) 개발 경쟁 및 차세대전지 출현에 따른 리튬이온전지의 매출 하락 위험성]

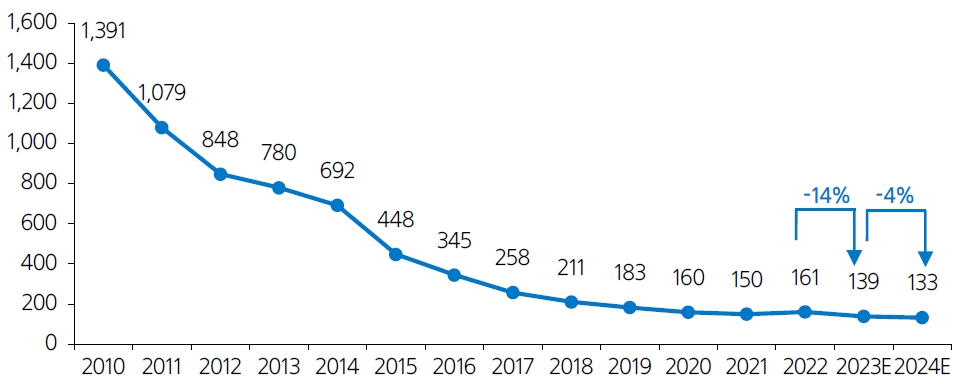

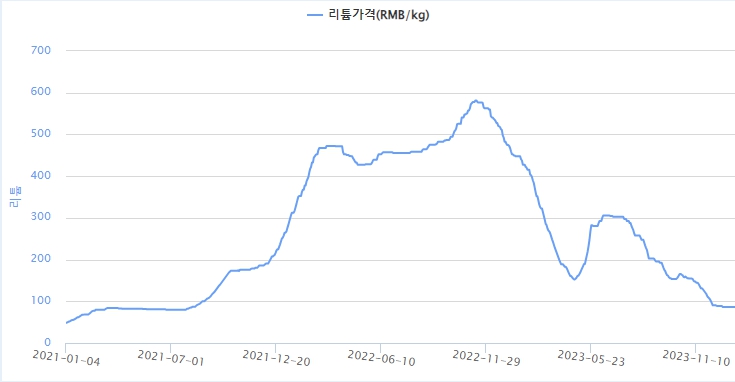

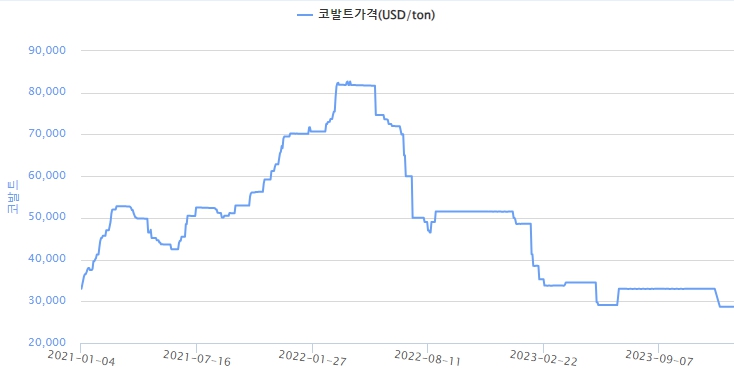

아. 완성차 업체의 배터리 내재화에 따른 위험 최근 글로벌 완성차 업체들은 전기차 가격의 가장 큰 비중을 차지하는 배터리를 자체적으로 생산함으로써 전기차 가격을 낮추고 이를 통해 경쟁력을 제고하는 내용의 배터리 내재화 계획을 발표한 바 있습니다. 2차전지 제조업체의 주요 고객인 글로벌 완성차 업체들의 배터리 내재화는 EV용 배터리에 대한 수요 감소 또는 단가 인하로 연결되어 당사의 매출 및 수익성에 부정적 영향을 미칠 수 있습니다. 자. 생산능력 확대를 위한 대규모 설비투자와 관련된 위험 당사가 영위하고 있는 2차전지 사업은 규모의 경제를 보이는 대표적인 산업 중 하나로, 장기적인 경쟁력을 유지하고 지속적으로 수익성을 개선하기 위해서는 상당한 규모의 자본 투자가 수반됩니다. 막대한 설비투자는 필연적으로 매년 상당한 금액의 감가상각비를 발생시켜 고정비용 증가요인으로 작용하며, 특히 매출 감소 시 판매단위당 고정비용 증가에 따라 수익성이 저해될 수 있습니다. 또한 대규모 설비투자는 상당한위험과 불확실성을 수반합니다. 대규모 설비 투자 당시 목표 이익을 달성할 수 있을 것이라는 보장은 존재하지 않고 설비 투자에 대한 자본 회수가 예상보다 오랜 기간이 소요될 가능성도 존재하며 대규모 시설의 구축 과정에서 당사가 통제할 수 없는 외부 환경의 변화에 따라 원래의 계획보다 일정이 지연되어 추가적인 비용이 소요될 수 있습니다. 이는 당사의 사업, 재무 상태에 부정적인 영향을 미칠 수 있습니다. 차. 제조공정 관련 위험 리튬이온전지의 제조 공정은 상당히 복잡하기 때문에 생산되는 배터리의 품질을 유지하고 수율을 향상시켜 제조 단가를 절감하기 위해서는 고가의 설비를 주기적으로 개선 및 업그레이드해야 합니다. 이러한 설비의 개선 과정에서 생산 차질이 빚어질 수 있으며, 이에 따라 제품의 배송이 지연되거나 생산량이 감소할 수 있습니다. 그 외에도 건설 지연, 기존 생산 라인의 개선 또는 신규 공장의 건설의 어려움, 제조 기술 또는 공정의 개선 또는 새로운 도입의 어려움 또는 장비 배송의 지연 등으로 인하여 생산량이 감소하거나 납기가 지연될 수 있습니다. 또한 리튬이온전지의 제조공정은 산업재해나 화재 등의 위험이 존재하며, 이는 중대한 재산상 피해나 인적 상해를 초래할 수 있습니다. 제품의 제조과정에서 사고가 발생하는 경우 생산이 중단되거나 지연될 수 있으며 인적 상해 또는 재산상 피해가 발생할 시 그에 대한 손해 배상 청구가 발생할 수 있고 이는 당사의 사업, 영업실적 및 재무 상태에 부정적인 영향을 미칠 수 있습니다. 카. 2차전지 공급 과잉 위험 전방산업의 급속한 성장에 따라 전세계적으로 2차전지 공급이 확대되는 추세입니다. 글로벌 2차전지 업체는 공격적인 증설을 단행하고 있으며, 신규 업체들도 2차전지 시장의 성장 잠재력에 대한 기대로 생산능력을 확보하여 2차전지 시장에 진입하고 있습니다. 나아가 완성차 업체들 역시 자체 공장 건설, 기존 또는 신규 업체와의 합작 등을 통한 2차전지 생산을 추진하고 있습니다. 이처럼 전세계적으로 2차전지 공급이 확대됨에 따라 향후 2차전지의 공급 과잉이 초래될 가능성이 있고, 이는 소비자 우위의 시장환경을 초래하여 당사의 매출 및 수익성에 부정적 영향을 미칠 수 있습니다. 타. 배터리 가격하락 위험 2차전지 업체의 기술개발 및 제조 노하우 축적, 생산능력 확대로 인한 규모의 경제 효과로 인해 2차전지의 가격은 지속적으로 하락하고 있는 추세이며 향후에도 이러한 추세는 계속될 것으로 예상됩니다. 당사는 기술개발, 규모의 경제, 양산 공정 효율화를 통해 배터리 제조비용을 낮추기 위해 노력하고 있으나, 당사가 배터리 가격 하락 대비 충분한 제조원가 절감을 달성하지 못하거나 배터리 시장의 경쟁 격화 또는 공급과잉으로 인해 배터리 가격이 예상보다 더 빨리 하락하는 경우 전방시장의 성장에도 불구하고 당사가 기대한 만큼의 이익을 누리지 못하거나 당사의 매출 및 수익성이 감소하게 될수 있습니다. 파. 원재료 수급 및 가격변동 관련 위험 당사의 실적은 양극재, 음극재, 분리막, 전해질 등 원재료 및 원재료 생산에 소요되는 리튬, 니켈, 코발트 등 원자재의 가격 변동 및 수급에 따른 영향을 받습니다. 2차전지 생산을 위해 필요한 원재료 또는 원자재의 가격 상승 또는 수급 차질은 제조원가 상승 또는 생산 차질로 연결되어 당사의 사업, 재무 상태 및 영업실적에 부정적인 영향을 미칠 수 있습니다. 그 외 당사가 통제할 수 없는 자연재해, 전쟁 및 국가간 분쟁 등 지정학적 문제, 매입처의 노사 분쟁이나 사업 악화 역시 원재료 또는 원자재 가격 및 수급에 영향을 미치고, 그에 따라 당사의 사업에 부정적 영향을 줄 수 있습니다. 하. 지식재산권 등 관련 위험 당사는 오랜 시간 동안의 연구개발을 통해 취득한 기술을 지식재산권으로서 보호받기 위하여 국내 및 해외에서 특허 등록을 비롯하여 적극적인 조치를 취하고 있으나, 이러한 당사의 노력이 항상 성공적이라는 보장은 존재하지 아니합니다. 특허는 지식재산권 보호를 위해 유용한 수단이나, 만일 당사가 적시에 특허 등록을 이행하지 못하거나 특허가 등록되더라도 효과적으로 관리하지 못하는 경우 제3자에 의한 특허 무효 소송 등을 통해 특허가 무효 또는 소멸될 수 있고 이 경우 당사는 견고한 기술진입장벽을 구축하지 못하여 사업경쟁력이 약화될 수 있습니다. 또한 당사는 특허받지 않은 영업비밀을 다수 보유하고 있으며, 여기에는 2차전지 제조 및 양산 관련 노하우 뿐 아니라 가격 예측, 주요 고객 정보 등 다양한 정보들이 포함됩니다. 당사의 2차전지 관련 노하우 및 기타 영업비밀이 제3자에게 알려질 경우 당사의 사업에 부정적인 영향을 미칠 수 있습니다. 당사가 사업의 영위에 필수적인 지식재산권이나 영업비밀을 효과적으로 보호하지 못하는 경우, 이는 당사의 사업 및 재무에 부정적 영향을 미칠 수 있습니다. 거. 환경 규제 당사는 2차전지 제조에 소요되는 화학물질 및 폐기물의 사용, 저장, 배출 및 처리와 관련하여 한국을 비롯한 각국 중앙 또는 지방 정부의 다양한 법규의 적용을 받습니다. 당사는 생산에 사용된 화학물질의 취급, 사용, 보관, 배출, 처리 및 폐기, 기타 생산활동에서 발생하는 부산물과 관련된 다양한 규정을 준수해야 하며, 법규 위반 여부에 따라 벌금 부과 및 제재가 가해질 수 있습니다. 또한 향후 관련 당국이 보다 엄격한 환경 기준을 채택할 가능성을 배제할 수 없으며, 이에 따라 법규 준수를 위해 추가적으로 오염 방지 설비를 구입해야 하거나 기타 상당한 비용이 발생할 가능성 역시 존재합니다. 너. 전문인력 이탈 관련 위험 당사 사업의 성장성은 전문성을 갖춘 핵심인력을 지속적으로 유인, 유지 및 동기 부여할 수 있는 당사의 역량에 의해 영향을 받습니다. 급속히 성장하고 있는 글로벌 2차전지 산업 내에서 우수 인력을 확보하기 위한 경쟁은 매우 치열하며, 당사가 2차전지 산업 내에서 경쟁력을 확보하기위해 필수적인 핵심 인력을 유지하지 못하거나, 적절한 대체 인력을 확보하지 못하는 경우 당사의 사업에 부정적 영향을 미칠 수 있습니다. 또한 핵심 연구인력의 유출은 당사가 축적해 온 기술 및 기타 영업비밀의 유출을 수반할 위험을 내포하고 있으며, 기술의 유출은 당사의 사업 진행에 차질을 발생시키고 이로 인하여 당사의 성장성, 수익성에 중대한 부정적인 영향을 미칠 수 있습니다. |

| 회사위험 |

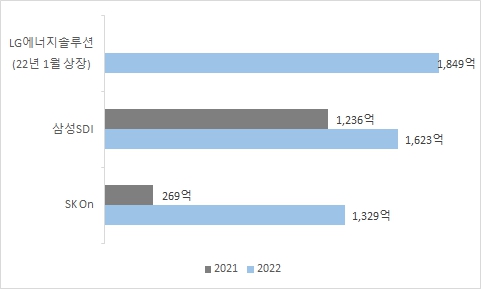

가. 매출 및 수익성 감소 관련 위험 나. 재무 안정성 관련 위험 당사는 2022년 1월 12.8조원의 공모자금 조달에 성공하며 전반적인 재무안정성이 큰 폭으로 개선되었습니다. 부채비율은 2021년말 171.8%에서 2023년 3분기말 83.1%까지 88.7%p. 개선하며 건전한 재무구조를 확립하였으며 지속적인 2차전지 생산능력 증설 투자를 위한 차입 조달에도 불구하고 차입금의존도는 2021년 29.3%에서 2023년 3분기말 기준 23.5%로 개선되고 있습니다. 부동산 및 생산설비 등 비유동자산이 상대적으로 많은 산업적 특성에도 불구하고 2023년 3분기말 기준 유동비율은 164.5%로 2021년말 대비 큰 폭 개선되며 준수한 수준을 유지하고 있으며, 2022년 공모자금 조달로 유동성을 확보하며 당좌비율 또한 2023년 3분기말 기준 103.0%로 유동성 리스크는 낮은 것으로 판단됩니다. 당사의 전반적인 재무구조는 2022년 기업공개 이후로 크게 개선된 모습이 나타나고 있으며, 급격한 사업 성장과 지속되는 CAPEX 투자에도 불구하고 중대한 위험 없이 안정적인 수준이 이어지고 있는 것으로 판단하고 있습니다. 또한 유사한 사업을 영위하고 있는 경쟁사와 비교해 볼 때 상대적으로 우수한 수준을 유지하고 있는 것으로 판단됩니다. 그럼에도 불구하고 향후 예측할 수 없는 대외 환경의 변화, 산업 내 경쟁 심화등으로 당사의 영업활동이 악화되거나 추후 CAPEX 투자를 위한 대규모 외부 차입 또는 사채 발행이 발생하는 경우 당사 재무 안정성이 악화될 가능성이 존재하니 이 점 유의하시기 바랍니다. 다. 재고 관련 위험 당사의 2023년 3분기말 재고자산은 자산총계의 15.4%를 차지하고 있으며, 전방시장의 높은 수요에 따라 당사의 2023년 3분기말 재고자산은 자산총계의 15.4%를 차지하고 있으며, 전방시장의수요에 따라 재고관리비용을 최소화 하기 위한 적정 재고 수준을 유지하고 있습니다. 총자산에서 재고자산이 차지하는 비중은 지속적으로 증가하고 있으나 당사의 매출 및 사업규모 확장 속도를 고려하였을 때 과도한 수준은 아닌 것으로 판단하고 있습니다. 또한 재고자산의 규모 및 비중은 증가하였음에도 불구하고 2023년 3분기 기준 재고자산 회전율 4.2회, 재고자산 회전기간은 87.6일로 전년말 대비 개선된 모습이 나타나고 있습니다 라. 영업활동현금흐름 관련 위험 당사의 매출 및 영업이익은 EV 시장의 빠른 발전과 품질 경쟁력을 바탕으로 매년 큰폭으로 증가하였음에도 불구하고 당사는 2022년 대규모 매출채권 및 충당부채의 변동 등에 따라 연간 기준 음의 현금흐름을 기록하였습니다. 매출 증가 및 미국 IRA에 따른 세액공제(AMPC)으로 인한 영업이익의 증가로 2023년 3분기 양의 영업활동흐름을 기록하며 전년 대비 크게 개선되었으나, 여전히 높은 CAPEX 투자 부담에 따라 1.2조원의 현금흐름 적자를 기록하였습니다. 마. EV, ESS의 화재 위험성을 이유로 한 리콜 및 충당금 설정 위험 당사는 코나EV 화재 위험성을 이유로 한 현대자동차의 리콜 결정에 따라 2020년 재무제표에 약 6,900억원을 판매보증 충당부채로 반영하였고, 제너럴모터스(GM)의 볼트EV 리콜 결정으로 LG전자와 배터리 리콜 관련 제반비용을 절반씩 부담하기로 합의하여 이에 따른 분담금 약 7,147억원을 2021년 반기 및 3분기 재무제표에 판매보증 충당부채로 반영하였으며 해당 내용을 2022년 7월 25일 기타경영상황(자율공시)을 통해 공시하였습니다. 또한 당사는 ESS의 품질이슈를 선제적으로 대응하기 위해 자발적 리콜 조치를 발표하고 각 4,243억원 및 4,269억원을 2019년 및 2021년 재무제표에 판매보증 충당부채로 반영하였습니다. 당사는 관계기관과의 합동 조사 및 당사의 자체적인 조사를 통해 화재의 원인 파악을 위해 노력함과 동시에 추가적인 안전 마진 확보를 통한 강건 설계 등 제품 자체의 안정성을 높이기 위해 노력하고 있습니다. 그러나 당사의 이러한 노력에도 불구하고 당사의 배터리가 탑재된 EV, ESS에서 화재가 추가로 발생하고 그 원인이 당사가 제조한 배터리의 결함으로 확인되는 경우 당사는 리콜 비용 부담에 따른 추가적인 충당금 설정을 하게 될 수 있으며, 이는 당사의 재무 상태 및 영업실적에 중대한 부정적인 영향을 미칠 수 있습니다. 바. 주요 매출처 관련 위험 당사의 주요 매출처는 글로벌 완성차 업체(OEM)로서 주요 5대 매출처에 대한 매출 비중은 2022년 및 2023년 3분기 현재 각각 약 51% 및 61%를 차지하고 있습니다. 당사의 주요 고객사들은 비즈니스 모델, 전략 또는 재무 상황의 변화, 자동차 시장 환경 및 거시경제 상황의 변화 등 당사가 통제할 수 없는 다수의 요인에 의해 구매 수량 감축, 발주 지연 또는 취소, 당사와의 사업관계 종료 등의 의사결정을 내릴 수 있으며,이로 인해 주요 고객사 대상 매출이 크게 감소할 경우 당사의 사업성 및 재무상태에 부정적인 영향을 미칠 수 있습니다. 사. 해외에서의 사업 영위 관련 위험 생산, 판매 및 원재료 매입 등 당사 사업 활동의 상당 부분이 해외 종속회사를 통해 이루어짐에 따라 당사는 환율 변동, 노동, 환경, 법률 등 현지 규제 준수를 위한 비용, 해당 지역 및 국가의 경제 상황 변화를 비롯한 해외에서의 사업 영위와 관련한 다양한 위험에 노출되어 있습니다. 당사가 이러한 위험을 효과적으로 관리하지 못할 경우 사업 및 재무 상태에 부정적인 영향을 미칠 수 있습니다. 아. 합작투자 등 전략적 투자 관련 위험 당사는 대규모 EV용 2차전지 공급을 통해 안정적으로 주요 EV용 배터리 시장에서의 시장 점유율을 확대하고 투자비를 절감하기 위한 목적으로제너럴모터스(GM), 현대자동차, 혼다, 스텔란티스 등 완성차(OEM) 업체와의 합작투자를 추진하고 있습니다. 그 외에도 생산능력 확장, 제품 포트폴리오 다양화, 신규시장 진출 및 고객 확보, 안정적인 원재료 공급처 확보, 신기술 확보 등의 목적 하에 합작투자, 지분투자 등 다양한 전략적 투자를 수행하고 있습니다. 그러나 합작투자 및 전략적 투자는 파트너사와의 이해관계의 불일치를 비롯한 다수의 위험요소를 수반하며, 이에 따른 위험을 효과적으로 해소하지 못할 경우 당사의 사업, 재무상태 및 영업실적에 부정적인 영향을 미칠 수 있습니다. 자. 환율 변동 관련 위험 당사의 주요 제품인 2차전지의 해외 판매 비중이 상당한 수준을 유지하고 있으며, 매출 및 매입 거래는 미국 달러화, 유럽 유로화, 중국 위안화,일본 엔화 등 다양한 통화로 결제가 진행되고 있습니다. 당사는 매출, 매입 통화 자연 헷지 및 일부 통화선도계약을 통해 환위험을 상쇄시키기 위해 노력하고 있습니다. 그러나 환율 변동은 당사가 보유한 외화 표시 자산 및 부채의 가치 변동으로 인해 환산손익에 부정적 영향을 미칠 수 있고, 결과적으로 당사의 사업 및 실적에 부정적인 영향을 미칠 수 있습니다. 차. 분할 전 채무의 연대책임에 따른 위험 당사는 2020년 12월 1일에 ㈜LG화학으로부터의 물적분할을 통해 설립된 법인으로서, ㈜LG화학과 당사는 분할 이전에 발생하여 현재까지 잔존하는 채무에 대하여 연대하여 변제할 책임을 부담합니다. 만일 ㈜LG화학이 해당 채무를 이행하지 못하여 당사가 이를 변제하게 되는 경우당사의 재무에 부정적인 영향을 미칠 수 있습니다. 카. 정보 보안 관련 위험 당사의 사업은 업무 프로세스를 뒷받침하는 IT 시스템을 필요로 하며 당사는 물론 고객사 및 공급사와 관련한 기밀 정보의 저장 및 전송 작업이 수반됩니다. 당사 및 제3자 정보의 손실, 부적절한 사용 또는 공개 등의 정보 보안 침해가 발생할 경우, 법적 청구 및 규제에 따른 벌금 및 처벌 등의 제재, 기업 평판의 손상, 고객사의 신뢰 상실 등이 발생함에 따라 당사의 사업, 영업실적 및 재무 상태에 부정적인 영향이 미칠 수 있습니다. 타. 특수관계자와의 거래 관련 위험 당사의 2022년 및 2023년 3분기 연결 기준 특수관계자 매출 등의 비중은 각각 4.6% 및 7.2%로, 특수관계자향 매출이 당사 실적에 미치는 영향은 제한적인 수준으로 판단됩니다. 당사는 독점규제 및 공정거래에 관한 법률의 적용을 받고 있으며, 특수관계자와의 중요한 거래는 이사회의 승인을 받아야 하고, 공시 요건을 충족해야 합니다. 당사와 특수관계자 간의 거래가 특수관계자가 아닌 자와의 거래 조건보다 유리하다고 판단되는 경우, 해당거래는 법인세법상 부당행위계산부인에 해당하여 손금산입이제한되어 과세대상 소득이 증가할 수 있습니다. 또한, 공정거래법 위반 사례가 발생 시, 벌금 혹은 징계처분 등 처벌 조치가 내려질 수 있으며, 이는 당사의 경영성과에 부정적인 영향을 미칠 수 있습니다. 파. 노동쟁의 관련 위험 당사에는 ㈜LG화학과의 통합 노동조합이 구성되어 있으며, 2024년 1월 기준 당사 소속 조합원 2,043명의 조합원이 가입되어 있습니다. 또한 사무기술직을 가입 대상으로 하는 LG에너지솔루션 연구기술사무직 노동조합이 설립되어 있어 2개의 노동조합이 공존하고 있습니다. 당사는 현재까지 파업 및 기타 중대한 노동쟁의가 발생한 바가 없기 때문에 노사관계는 양호한 것으로 판단됩니다. 그러나 양호한 노사관계가 미래에도 지속될 것이라는 보장은 존재하지 않으므로 향후 노동쟁의 발생 가능성을 배제할 수 없으며, 만일 조업 중단 또는 파업으로 인하여 당사의 생산시설이 정상적인 작업을 지속할 수 없게 되는경우 당사의 사업 및 실적에 부정적인 영향을 미칠 수 있습니다. 하. 소송 및 기타 우발채무와 관련한 위험 당사는 종속회사에 대한 채무보증을 비롯하여 일부 금융기관 약정 등을 포함한 우발채무를 보유하고 있습니다. 채무보증, 금융기관 약정 등 당사의 우발채무가 현실화되는 경우 당사의 재무구조에 부정적인 영향을 미칠 수 있습니다. 거. 관세 관련 위험 본 증권신고서 제출일 현재 당사의 제품을 대상으로 어떤 국가에서도 반덤핑 관세, 할당 관세, 긴급수입제한조치(세이프가드) 관세, 상계 관세가 부과되고 있지 아니합니다. 그러나, 향후 당사가 해외에서 판매하는 당사의 제품을 대상으로 상기 각종 관세가 부과되지 않을 것으로 보장할 수 없으며, 당사를 대상으로 이와 같은 조치가 내려지는 경우 당사의 사업에 부정적인 영향이 미칠 수 있습니다. 너. 지식재산권 관련 분쟁 위험 당사의 지속적인 성공은 제3자의 지식재산권에 대한 침해 없이 제품 생산에 필요한 제조 및 양산 기술을 개발하는 데 달려 있습니다. 증권신고서 제출일 현재 당사가 제3자의 특허 및 기타 지식재산권을 침해 또는 위반하였다고 주장하는 소송 기타 분쟁은 존재하지 아니하나, 향후에도 그와 같은 분쟁이 발생하지 아니할 것이라는 보장은 존재하지 아니하며, 만일 이러한 분쟁이 발생하는 경우 당사의 재무, 사업 및 평판에 중대한 부정적 영향을 미칠 수 있습니다. 더. 규제 관련 위험 당사의 사업은 환경, 안전, 외환, 공정거래를 비롯한 다양한 법률 기타 규제의 적용을 받습니다. 당사가 관련 규제를 적절히 준수하지 못할 경우 벌금, 과징금, 영업정지를 비롯한 조치의 대상이 됨으로써 당사의 사업에 부정적 영향을 미칠 수 있으며, 새로운 법률 및 규제의 신설 또는 기존 법률 및 규제의 변경 또는 그 해석의 변화 역시 당사의 사업에 부정적 영향을 미칠 수 있습니다. |

| 기타 투자위험 | 가. 환금성 제약의 위험 본 사채의 상장예정일은 2024년 02월 16일입니다. 본 사채는 한국거래소의 채무증권의 신규상장심사요건을 충족하고 있는 바, 한국거래소의 상장심사를 무난하게 통과할 것으로 판단합니다. 하지만 급격한 채권시장의 변동에 의해 영향을 받을 가능성이 있으며, 상장 이후 채권에 대한 매도량과 매수량 사이에 불균형이 발생할 경우 환금성에 제약이 있을 수 있으므로 투자자들께서는 이 점을 유의하시기 바랍니다. 나. 공모일정 변경 및 증권신고서 정정 관련 위험 본 증권신고서상의 공모일정은 확정된 것이 아니며 금융감독원 공시심사 과정에서 정정사유가 발생할 경우 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시 심사 과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종의 증권신고서 및 투자설명서의 내용을 참고하시어 투자에 유의하여 주시기 바랍니다. 다. 기한의 이익 상실 관련 위험 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우, 본 사채의 사채권자 및 주관회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 기타 자세한 사항은 사채관리계약서를 참고하시기 바랍니다. 라. 사채권 전자등록에 관한 사항 본 사채는「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 전자등록기관인 한국예탁결제원의 전자등록계좌부에 사채의 권리 내용을 전자등록하고 사채권은 발행하지 아니합니다. 본 사채에 대하여는 실물채권을 발행하거나 등록필증을 교부하지 아니합니다. 마. 원리금 상환 불이행 위험 본 사채는 예금자보호법의 적용 대상이 아니고 「자본시장과 금융투자업에 관한 법률」 제362조 제8항 각호에 따른 금융기관 등이 보증한 것이 아니며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 바. 예측 진술된 기재사항의 변동 가능성 및 전자공시사항 참조 당사는 상기에 기술된 투자위험요소 외에도 경제상황 등에 의하여 직접적 또는 간접적으로 영향을 받을 수 있습니다. 또한, 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자자께서는 투자의사를 결정하시는데 참조하시기 바랍니다. 사. 본사채의 신용등급 본 사채는 NICE신용평가(주) 및 한국신용평가(주)로부터 AA0등급을 받은 바 있습니다. 아. 본 사채의 ESG 평가등급 및 정의 금번 당사가 발행하는 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채는 환경적 가치 창출 목적의 ESG채권(한국형 녹색채권)으로 조달자금은 전액 양극재 등 원재료 구매 및 전기차 배터리 생산 공장 증설을 위한 합작법인 신규투자에 투입할 계획입니다. 당사가 조달 자금을 당초 계획과 다르게 집행하거나 기대한 환경 및 사회적 가치를 달성하지 못할 경우, 본 사채의 한국거래소 사회책임투자채권 전용 세그먼트 등록 취소 또는 발행인의 평판 악화 등을 초래할 수 있습니다. 본 사채는 한국신용평가(주)로부터 당사의 녹색채권 관리체계가 한국신용평가(주)의 방법론과 국제자본시장협회(ICMA)의 녹색채권원칙(Green Bond Principles)에 부합한다는 평가를 받았으며, 최종 평가등급은 GB1을 부여받았습니다. 다만, 동 평가 결과는 당사의 신용등급 및 상환능력이 고려되지 않은 것으로서 원리금 상환을 보장한다는 의미가 아니므로 투자자께서는이 점 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 3-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

120,000,000,000 | 모집(매출)총액 | 120,000,000,000 |

| 발행가액 | 120,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2026년 02월 16일 |

| 원리금 지급대행기관 |

우리은행 LG트윈타워 기업영업지원팀 |

(사채)관리회사 | 한국증권금융(주) |

| 비고 | ESG채권(녹색채권) | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 02월 01일 | 한국신용평가 | 회사채 (AA0) |

| 2024년 02월 01일 | 나이스신용평가 | 회사채 (AA0) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | NH투자증권 | 6,000,000 | 60,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 대신증권 | 5,000,000 | 50,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 인수 | DB금융투자 | 1,000,000 | 10,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 16일 | 2024년 02월 16일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 30,000,000,000 |

| 타법인증권 취득자금 | 90,000,000,000 |

| 발행제비용 | 348,380,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

||

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

| 회차 : | 3-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

360,000,000,000 | 모집(매출)총액 | 360,000,000,000 |

| 발행가액 | 360,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2027년 02월 16일 |

| 원리금 지급대행기관 |

우리은행 LG트윈타워 기업영업지원팀 |

(사채)관리회사 | 한국증권금융(주) |

| 비고 | ESG채권(녹색채권) | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 02월 01일 | 한국신용평가 | 회사채 (AA0) |

| 2024년 02월 01일 | 나이스신용평가 | 회사채 (AA0) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 16,000,000 | 160,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | NH투자증권 | 5,500,000 | 55,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 한국투자증권 | 10,500,000 | 105,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 인수 | 한화투자증권 | 2,000,000 | 20,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 인수 | 하이투자증권 | 2,000,000 | 20,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 16일 | 2024년 02월 16일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 100,000,000,000 |

| 타법인증권 취득자금 | 260,000,000,000 |

| 발행제비용 | 1,081,100,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

||

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

| 회차 : | 3-3 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

240,000,000,000 | 모집(매출)총액 | 240,000,000,000 |

| 발행가액 | 240,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2029년 02월 16일 |

| 원리금 지급대행기관 |

우리은행 LG트윈타워 기업영업지원팀 |

(사채)관리회사 | 한국증권금융(주) |

| 비고 | ESG채권(녹색채권) | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 02월 01일 | 한국신용평가 | 회사채 (AA0) |

| 2024년 02월 01일 | 나이스신용평가 | 회사채 (AA0) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 500,000 | 5,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 신한투자증권 | 11,500,000 | 115,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 미래에셋증권 | 11,500,000 | 115,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 한국투자증권 | 500,000 | 5,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 16일 | 2024년 02월 16일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 30,000,000,000 |

| 타법인증권 취득자금 | 210,000,000,000 |

| 발행제비용 | 720,740,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

||

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 5년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

| 회차 : | 3-4 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

80,000,000,000 | 모집(매출)총액 | 80,000,000,000 |

| 발행가액 | 80,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2031년 02월 16일 |

| 원리금 지급대행기관 |

우리은행 LG트윈타워 기업영업지원팀 |

(사채)관리회사 | 한국증권금융(주) |

| 비고 | ESG채권(녹색채권) | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 02월 01일 | 한국신용평가 | 회사채 (AA0) |

| 2024년 02월 01일 | 나이스신용평가 | 회사채 (AA0) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 500,000 | 5,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 신한투자증권 | 500,000 | 5,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | NH투자증권 | 500,000 | 5,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 미래에셋증권 | 500,000 | 5,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 한국투자증권 | 1,000,000 | 10,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 대표 | 대신증권 | 5,000,000 | 50,000,000,000 | 인수금액의 0.15% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 02월 16일 | 2024년 02월 16일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 타법인증권 취득자금 | 80,000,000,000 |

| 발행제비용 | 240,260,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

||

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 7년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : | 3-1 ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전 자 등 록 총 액 | 120,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100.00%로 한다. | |

| 모집 또는 매출총액 | 120,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 따른 전자등록의 방법으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 연리이자율(%) | - |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 단, 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일에 "발행회사"가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2024년 05월 16일, 2024년 08월 16일, 2024년 11월 16일, 2025년 02월 16일, 2025년 05월 16일, 2025년 08월 16일, 2025년 11월 16일, 2026년 02월 16일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2024년 02월 01일 / 2024년 02월 01일 | |

| 평가결과등급 | AA0 / AA0 | |

| 주관회사의 분석 |

주관회사명 | 한국투자증권(주), KB증권(주), 신한투자증권(주), 미래에셋증권(주), NH투자증권(주) 및 대신증권(주) |

| 분석일자 | 2024년 02월 01일 | |

| 상환방법 및 기한 |

상 환 방 법 | 본 사채의 원금은 2026년 02월 16일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일에 "발행회사"가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2026년 02월 16일 | |

| 청 약 기 일 | 2024년 02월 16일 | |

| 납 입 기 일 | 2024년 02월 16일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 LG트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| ESG채권 종류 | 녹색채권 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

|

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

| [회 차 : | 3-2 ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전 자 등 록 총 액 | 360,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100.00%로 한다. | |

| 모집 또는 매출총액 | 360,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 따른 전자등록의 방법으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 연리이자율(%) | - |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 단, 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일에 "발행회사"가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2024년 05월 16일, 2024년 08월 16일, 2024년 11월 16일, 2025년 02월 16일, 2025년 05월 16일, 2025년 08월 16일, 2025년 11월 16일, 2026년 02월 16일, |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2024년 02월 01일 / 2024년 02월 01일 | |

| 평가결과등급 | AA0 / AA0 | |

| 주관회사의 분석 |

주관회사명 | 한국투자증권(주), KB증권(주), 신한투자증권(주), 미래에셋증권(주), NH투자증권(주) 및 대신증권(주) |

| 분석일자 | 2024년 02월 01일 | |

| 상환방법 및 기한 |

상 환 방 법 | 본 사채의 원금은 2027년 02월 16일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일에 "발행회사"가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2027년 02월 16일 | |

| 청 약 기 일 | 2024년 02월 16일 | |

| 납 입 기 일 | 2024년 02월 16일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 LG트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| ESG채권 종류 | 녹색채권 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

|

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

| [회 차 : | 3-3 ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전 자 등 록 총 액 | 240,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100.00%로 한다. | |

| 모집 또는 매출총액 | 240,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 따른 전자등록의 방법으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 연리이자율(%) | - |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 단, 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일에 "발행회사"가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2024년 05월 16일, 2024년 08월 16일, 2024년 11월 16일, 2025년 02월 16일, 2025년 05월 16일, 2025년 08월 16일, 2025년 11월 16일, 2026년 02월 16일, |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2024년 02월 01일 / 2024년 02월 01일 | |

| 평가결과등급 | AA0 / AA0 | |

| 주관회사의 분석 |

주관회사명 | 한국투자증권(주), KB증권(주), 신한투자증권(주), 미래에셋증권(주), NH투자증권(주) 및 대신증권(주) |

| 분석일자 | 2024년 02월 01일 | |

| 상환방법 및 기한 |

상 환 방 법 | 본 사채의 원금은 2029년 02월 16일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일에 "발행회사"가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2029년 02월 16일 | |

| 청 약 기 일 | 2024년 02월 16일 | |

| 납 입 기 일 | 2024년 02월 16일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 LG트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| ESG채권 종류 | 녹색채권 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

|

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 5년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

| [회 차 : | 3-4 ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전 자 등 록 총 액 | 80,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 전자등록총액의 100.00%로 한다. | |

| 모집 또는 매출총액 | 80,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 따른 전자등록의 방법으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 연리이자율(%) | - |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하고, 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할 후급하여 아래의 이자지급기일에 지급한다. 단, 이자지급기일이 영업일이 아닌 경우 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일에 "발행회사"가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2024년 05월 16일, 2024년 08월 16일, 2024년 11월 16일, 2025년 02월 16일, 2025년 05월 16일, 2025년 08월 16일, 2025년 11월 16일, 2026년 02월 16일, |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2024년 02월 01일 / 2024년 02월 01일 | |

| 평가결과등급 | AA0 / AA0 | |

| 주관회사의 분석 |

주관회사명 | 한국투자증권(주), KB증권(주), 신한투자증권(주), 미래에셋증권(주), NH투자증권(주) 및 대신증권(주) |

| 분석일자 | 2024년 02월 01일 | |

| 상환방법 및 기한 |

상 환 방 법 | 본 사채의 원금은 2031년 02월 16일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일에 "발행회사"가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 상 환 기 한 | 2031년 02월 16일 | |

| 청 약 기 일 | 2024년 02월 16일 | |

| 납 입 기 일 | 2024년 02월 16일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 LG트윈타워 기업영업지원팀 |

| 회사고유번호 | 00254045 | |

| ESG채권 종류 | 녹색채권 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 19일 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)와 공동대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 사채는 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 ▶ 본 사채는 실물발행이 아닌 전자등록에 의한 발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채의 상장신청예정일은 2024년 02월 13일이며, 상장예정일은 2024년 02월 16일임. ▶ 본 사채는 ESG채권(녹색채권)으로 한국신용평가(주)로부터 ESG 채권 인증 평가를 받음. |

|

| (주1) 본 사채는 2024년 02월 07일 09시부터 16시까지 실시하는 수요예측 결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률 등이 결정될 예정입니다. (주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 결정 또는 변경될 수 있습니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 7년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 확정 금액 및 확정 가산금리, 확정된 인수인의 인수수량 및 인수금액은 2024년 02월 08일 정정신고서를 통해 공시할 예정입니다. |

2. 공모방법

- 해당사항 없습니다.

3. 공모가격 결정방법

본 사채의 공모금리는 2024년 02월 07일 실시하는 수요예측 이후, 당사와 공동대표주관회사인 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)가 협의하여 결정합니다. 수요예측 결과에 의해 확정된 이자율은 2024년 02월 08일 정정신고서를 통해 공시할 계획입니다.

가. 공모가격 결정방법 및 절차

.

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 |

발행회사와 인수단이 합의하여 최종 공모가격을 결정할 예정입니다. |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않습니다. |

나. 공동대표주관회사의 공모희망금리 산정

| 구 분 | 내 용 |

|---|---|

| 공모희망금리 산정방식 |

공동대표주관회사인 한국투자증권(주), KB증권(주), NH투자증권(주), 미래에셋증권(주), 신한투자증권(주) 및 대신증권(주)는 (주)엘지에너지솔루션의 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채의 발행에 있어 민간채권평가사의 평가금리, 최근 동일 신용등급 회사채의 스프레드 동향, 동일등급의 최근 회사채 발행금리 및 채권시장 동향 등을 종합적으로 고려하여 공모희망금리를 결정하였습니다. [제3-1회] 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. [제3-2회] 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. [제3-3회] 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 5년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. [제3-4회] 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 7년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 공모희망금리 산정에 대한 구체적인 근거는 아래 '공모희망금리 산정근거'를 참고하여주시기 바랍니다. |

| 수요예측 관련 사항 |

수요예측은 「무보증사채 수요예측 모범규준」에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 FAX 접수, E-Mail 접수 등 수요예측 방법을 결정합니다. 수요예측 기간은 2024년 02월 07일 09시부터 16시까지 입니다. |

| 배정 관련 사항 |

본 사채의 배정은「무보증사채 수요예측 모범규준」의 I. 수요예측 업무절차 - 5. 배정에 관한 사항 및 공동대표주관회사의 내부지침에 따라 결정합니다. - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다. ※ 본사채의 배정에 관한 세부사항은 본 증권신고서『제1부 모집 또는 매출에 관한 사항 - Ⅰ. 모집 또는 매출에 관한 일반사항 - 4. 모집 또는 매출절차 등에 관한 사항 - 라. 청약 및 배정방법』을 참고하시기 바랍니다. |

| 유효수요 판단 기준 |

"유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 「무보증사채 수요예측 모범규준」 및 "대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "대표주관회사"는 금융투자협회 「무보증사채 수요예측 모범규준」의 「I. 수요예측 업무절차 - 3. 유효수요의 합리적 판단」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

「무보증사채 수요예측 모범규준」에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비 고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

다. 공모희망금리 산정근거

공동대표주관회사는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본사채의 공모희망금리를 결정하였습니다.

| 구 분 | 검토사항 |

|---|---|

| ① | 민간채권평가회사 평가금리 및 스프레드 동향 |

| ② | 동일등급 회사채 발행사례 검토 |

| ③ | 채권시장 동향 |

| ④ | 결론 |

① 민간채권평가회사 평가금리 및 스프레드 동향

민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 AA0등급 무보증사채 수익률은 다음과 같습니다.

| [(주)엘지에너지솔루션 동일등급(AA0) 민간채권평가회사 4사 평균 평가금리] | |

| (기준일 : 2024년 02월 01일) | (단위 : %) |

| 구 분 | 키스자산평가(주) | 한국자산평가(주) | 나이스피앤아이(주) | (주)에프앤자산평가 | 평균금리 |

|---|---|---|---|---|---|

| 2년 만기 AA0 등급민평 | 3.890 | 3.885 | 3.873 | 3.880 | 3.882 |

| 3년 만기 AA0 등급민평 | 3.945 | 3.945 | 3.935 | 3.937 | 3.940 |

| 5년 만기 AA0 등급민평 | 4.062 | 4.053 | 4.045 | 4.061 | 4.055 |

| 7년 만기 AA0 등급민평 | 4.315 | 4.282 | 4.289 | 4.299 | 4.296 |

|

(자료 : 연합인포맥스) |

발행회사가 속한 신용등급인 AA0등급 무보증 회사채의 최근 3개월간의 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), 에프앤자산평가(주))의 산술평균(소수점 넷째자리 이하 절사) 평가금리 추이는 아래와 같습니다.

| [민간채권평가회사 4사 평균 평가금리 추이(최근 3개월)] | |

| (단위 : %, %p) | |

| 구분 | 2년 | 3년 | 5년 | 7년 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 국고채권 수익률 |

AA0 등급민평 수익률 |

국고대비 스프레드 |

국고채권 수익률 |

AA0 등급민평 수익률 |

국고대비 스프레드 |

국고채권 수익률 |

AA0 등급민평 수익률 |

국고대비 스프레드 |

국고채권 수익률 |

AA0 등급민평 수익률 |

국고대비 스프레드 |

|

| 2023-11-01 | 3.963 | 4.667 | 0.704 | 4.065 | 4.834 | 0.769 | 4.165 | 5.045 | 0.880 | 4.241 | 5.295 | 1.054 |

| 2023-11-02 | 3.907 | 4.622 | 0.715 | 3.980 | 4.754 | 0.774 | 4.056 | 4.936 | 0.880 | 4.130 | 5.185 | 1.055 |

| 2023-11-03 | 3.892 | 4.606 | 0.714 | 3.945 | 4.720 | 0.775 | 4.015 | 4.895 | 0.880 | 4.080 | 5.135 | 1.055 |

| 2023-11-06 | 3.860 | 4.564 | 0.704 | 3.880 | 4.660 | 0.780 | 3.952 | 4.832 | 0.880 | 4.027 | 5.081 | 1.054 |

| 2023-11-07 | 3.870 | 4.562 | 0.692 | 3.882 | 4.663 | 0.781 | 3.951 | 4.831 | 0.880 | 4.027 | 5.081 | 1.054 |

| 2023-11-08 | 3.868 | 4.563 | 0.695 | 3.871 | 4.655 | 0.784 | 3.930 | 4.810 | 0.880 | 4.003 | 5.059 | 1.056 |

| 2023-11-09 | 3.852 | 4.545 | 0.693 | 3.838 | 4.622 | 0.784 | 3.872 | 4.754 | 0.882 | 3.920 | 4.978 | 1.058 |

| 2023-11-10 | 3.874 | 4.558 | 0.684 | 3.853 | 4.637 | 0.784 | 3.892 | 4.771 | 0.879 | 3.942 | 5.000 | 1.058 |

| 2023-11-13 | 3.895 | 4.573 | 0.678 | 3.872 | 4.650 | 0.778 | 3.923 | 4.800 | 0.877 | 3.983 | 5.039 | 1.056 |

| 2023-11-14 | 3.888 | 4.563 | 0.675 | 3.857 | 4.632 | 0.775 | 3.902 | 4.778 | 0.876 | 3.961 | 5.017 | 1.056 |

| 2023-11-15 | 3.788 | 4.461 | 0.673 | 3.745 | 4.506 | 0.761 | 3.762 | 4.635 | 0.873 | 3.809 | 4.863 | 1.054 |

| 2023-11-16 | 3.746 | 4.401 | 0.655 | 3.697 | 4.443 | 0.746 | 3.717 | 4.580 | 0.863 | 3.773 | 4.826 | 1.053 |

| 2023-11-17 | 3.726 | 4.359 | 0.633 | 3.685 | 4.413 | 0.728 | 3.720 | 4.581 | 0.861 | 3.781 | 4.833 | 1.052 |

| 2023-11-20 | 3.702 | 4.327 | 0.625 | 3.659 | 4.381 | 0.722 | 3.687 | 4.544 | 0.857 | 3.733 | 4.784 | 1.051 |

| 2023-11-21 | 3.683 | 4.308 | 0.625 | 3.639 | 4.357 | 0.718 | 3.669 | 4.518 | 0.849 | 3.711 | 4.759 | 1.048 |

| 2023-11-22 | 3.714 | 4.319 | 0.605 | 3.665 | 4.373 | 0.708 | 3.705 | 4.549 | 0.844 | 3.749 | 4.797 | 1.048 |

| 2023-11-23 | 3.695 | 4.299 | 0.604 | 3.642 | 4.344 | 0.702 | 3.675 | 4.517 | 0.842 | 3.714 | 4.763 | 1.049 |

| 2023-11-24 | 3.717 | 4.319 | 0.602 | 3.674 | 4.368 | 0.694 | 3.720 | 4.552 | 0.832 | 3.767 | 4.809 | 1.042 |

| 2023-11-27 | 3.725 | 4.315 | 0.590 | 3.687 | 4.370 | 0.683 | 3.715 | 4.537 | 0.822 | 3.762 | 4.801 | 1.039 |

| 2023-11-28 | 3.684 | 4.273 | 0.589 | 3.650 | 4.323 | 0.673 | 3.672 | 4.493 | 0.821 | 3.729 | 4.768 | 1.039 |

| 2023-11-29 | 3.581 | 4.177 | 0.596 | 3.550 | 4.219 | 0.669 | 3.576 | 4.392 | 0.816 | 3.634 | 4.670 | 1.036 |

| 2023-11-30 | 3.607 | 4.181 | 0.574 | 3.582 | 4.238 | 0.656 | 3.620 | 4.420 | 0.800 | 3.685 | 4.704 | 1.019 |

| 2023-12-01 | 3.602 | 4.161 | 0.559 | 3.585 | 4.232 | 0.647 | 3.620 | 4.417 | 0.797 | 3.685 | 4.701 | 1.016 |

| 2023-12-04 | 3.565 | 4.112 | 0.547 | 3.532 | 4.174 | 0.642 | 3.562 | 4.357 | 0.795 | 3.621 | 4.637 | 1.016 |

| 2023-12-05 | 3.526 | 4.071 | 0.545 | 3.482 | 4.123 | 0.641 | 3.517 | 4.312 | 0.795 | 3.576 | 4.591 | 1.015 |

| 2023-12-06 | 3.523 | 4.061 | 0.538 | 3.470 | 4.106 | 0.636 | 3.486 | 4.281 | 0.795 | 3.543 | 4.559 | 1.016 |

| 2023-12-07 | 3.545 | 4.091 | 0.546 | 3.505 | 4.143 | 0.638 | 3.520 | 4.315 | 0.795 | 3.577 | 4.594 | 1.017 |

| 2023-12-08 | 3.516 | 4.061 | 0.545 | 3.460 | 4.099 | 0.639 | 3.460 | 4.255 | 0.795 | 3.527 | 4.541 | 1.014 |

| 2023-12-11 | 3.555 | 4.101 | 0.546 | 3.470 | 4.134 | 0.664 | 3.515 | 4.307 | 0.792 | 3.588 | 4.595 | 1.007 |

| 2023-12-12 | 3.526 | 4.068 | 0.542 | 3.447 | 4.106 | 0.659 | 3.485 | 4.277 | 0.792 | 3.558 | 4.565 | 1.007 |

| 2023-12-13 | 3.538 | 4.084 | 0.546 | 3.460 | 4.117 | 0.657 | 3.495 | 4.287 | 0.792 | 3.561 | 4.567 | 1.006 |

| 2023-12-14 | 3.323 | 3.855 | 0.532 | 3.236 | 3.896 | 0.660 | 3.260 | 4.055 | 0.795 | 3.334 | 4.341 | 1.007 |

| 2023-12-15 | 3.353 | 3.890 | 0.537 | 3.275 | 3.934 | 0.659 | 3.301 | 4.094 | 0.793 | 3.377 | 4.380 | 1.003 |

| 2023-12-18 | 3.364 | 3.902 | 0.538 | 3.279 | 3.939 | 0.660 | 3.302 | 4.095 | 0.793 | 3.369 | 4.374 | 1.005 |

| 2023-12-19 | 3.368 | 3.916 | 0.548 | 3.273 | 3.940 | 0.667 | 3.296 | 4.089 | 0.793 | 3.350 | 4.355 | 1.005 |

| 2023-12-20 | 3.319 | 3.879 | 0.560 | 3.223 | 3.895 | 0.672 | 3.245 | 4.038 | 0.793 | 3.312 | 4.317 | 1.005 |

| 2023-12-21 | 3.319 | 3.881 | 0.562 | 3.232 | 3.905 | 0.673 | 3.251 | 4.044 | 0.793 | 3.325 | 4.322 | 0.997 |

| 2023-12-22 | 3.301 | 3.878 | 0.577 | 3.225 | 3.898 | 0.673 | 3.242 | 4.036 | 0.794 | 3.324 | 4.320 | 0.996 |

| 2023-12-26 | 3.297 | 3.870 | 0.573 | 3.216 | 3.889 | 0.673 | 3.221 | 4.016 | 0.795 | 3.302 | 4.298 | 0.996 |

| 2023-12-27 | 3.294 | 3.875 | 0.581 | 3.212 | 3.888 | 0.676 | 3.216 | 4.008 | 0.792 | 3.292 | 4.285 | 0.993 |

| 2023-12-28 | 3.241 | 3.813 | 0.572 | 3.145 | 3.821 | 0.676 | 3.155 | 3.947 | 0.792 | 3.206 | 4.200 | 0.994 |

| 2023-12-29 | 3.241 | 3.813 | 0.572 | 3.145 | 3.821 | 0.676 | 3.155 | 3.947 | 0.792 | 3.206 | 4.200 | 0.994 |

| 2024-01-02 | 3.328 | 3.899 | 0.571 | 3.245 | 3.921 | 0.676 | 3.270 | 4.061 | 0.791 | 3.326 | 4.320 | 0.994 |

| 2024-01-03 | 3.364 | 3.919 | 0.555 | 3.275 | 3.951 | 0.676 | 3.308 | 4.100 | 0.792 | 3.361 | 4.355 | 0.994 |

| 2024-01-04 | 3.333 | 3.873 | 0.540 | 3.224 | 3.903 | 0.679 | 3.257 | 4.048 | 0.791 | 3.311 | 4.304 | 0.993 |

| 2024-01-05 | 3.376 | 3.925 | 0.549 | 3.280 | 3.956 | 0.676 | 3.302 | 4.091 | 0.789 | 3.368 | 4.355 | 0.987 |

| 2024-01-08 | 3.390 | 3.924 | 0.534 | 3.290 | 3.966 | 0.676 | 3.306 | 4.093 | 0.787 | 3.376 | 4.354 | 0.978 |

| 2024-01-09 | 3.362 | 3.888 | 0.526 | 3.247 | 3.928 | 0.681 | 3.267 | 4.055 | 0.788 | 3.343 | 4.315 | 0.972 |

| 2024-01-10 | 3.352 | 3.895 | 0.543 | 3.267 | 3.947 | 0.680 | 3.295 | 4.079 | 0.784 | 3.387 | 4.345 | 0.958 |

| 2024-01-11 | 3.308 | 3.855 | 0.547 | 3.222 | 3.903 | 0.681 | 3.252 | 4.037 | 0.785 | 3.348 | 4.304 | 0.956 |

| 2024-01-12 | 3.281 | 3.826 | 0.545 | 3.197 | 3.878 | 0.681 | 3.232 | 4.013 | 0.781 | 3.332 | 4.287 | 0.955 |

| 2024-01-15 | 3.263 | 3.826 | 0.563 | 3.195 | 3.875 | 0.680 | 3.227 | 4.007 | 0.780 | 3.325 | 4.277 | 0.952 |

| 2024-01-16 | 3.300 | 3.863 | 0.563 | 3.231 | 3.914 | 0.683 | 3.265 | 4.045 | 0.780 | 3.346 | 4.292 | 0.946 |

| 2024-01-17 | 3.329 | 3.895 | 0.566 | 3.270 | 3.955 | 0.685 | 3.312 | 4.092 | 0.780 | 3.395 | 4.333 | 0.938 |

| 2024-01-18 | 3.325 | 3.896 | 0.571 | 3.270 | 3.956 | 0.686 | 3.315 | 4.094 | 0.779 | 3.400 | 4.338 | 0.938 |

| 2024-01-19 | 3.346 | 3.919 | 0.573 | 3.303 | 3.991 | 0.688 | 3.355 | 4.135 | 0.780 | 3.453 | 4.391 | 0.938 |

| 2024-01-22 | 3.317 | 3.899 | 0.582 | 3.277 | 3.960 | 0.683 | 3.322 | 4.098 | 0.776 | 3.415 | 4.347 | 0.932 |

| 2024-01-23 | 3.335 | 3.907 | 0.572 | 3.288 | 3.969 | 0.681 | 3.330 | 4.104 | 0.774 | 3.421 | 4.351 | 0.930 |

| 2024-01-24 | 3.340 | 3.907 | 0.567 | 3.292 | 3.969 | 0.677 | 3.333 | 4.104 | 0.771 | 3.435 | 4.363 | 0.928 |

| 2024-01-25 | 3.340 | 3.912 | 0.572 | 3.305 | 3.980 | 0.675 | 3.345 | 4.116 | 0.771 | 3.448 | 4.376 | 0.928 |

| 2024-01-26 | 3.290 | 3.878 | 0.588 | 3.260 | 3.939 | 0.679 | 3.310 | 4.077 | 0.767 | 3.415 | 4.334 | 0.919 |

| 2024-01-29 | 3.338 | 3.916 | 0.578 | 3.304 | 3.978 | 0.674 | 3.364 | 4.130 | 0.766 | 3.469 | 4.384 | 0.915 |

| 2024-01-30 | 3.312 | 3.888 | 0.576 | 3.270 | 3.944 | 0.674 | 3.312 | 4.074 | 0.762 | 3.403 | 4.318 | 0.915 |

| 2024-01-31 | 3.311 | 3.877 | 0.566 | 3.259 | 3.929 | 0.670 | 3.295 | 4.053 | 0.758 | 3.385 | 4.298 | 0.913 |

| 2024-02-01 | 3.319 | 3.882 | 0.563 | 3.270 | 3.940 | 0.670 | 3.297 | 4.055 | 0.758 | 3.384 | 4.296 | 0.912 |

|

(자료 : 연합인포맥스) |

|

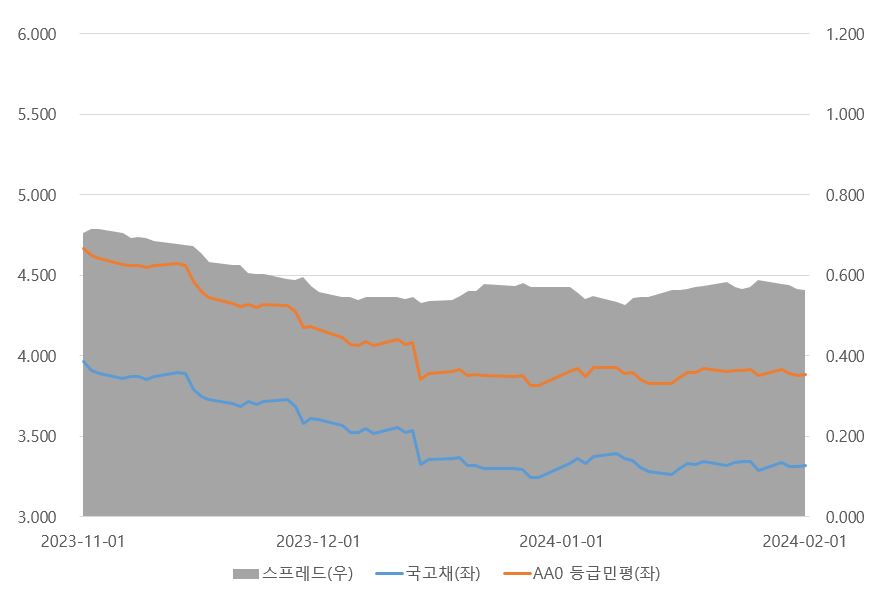

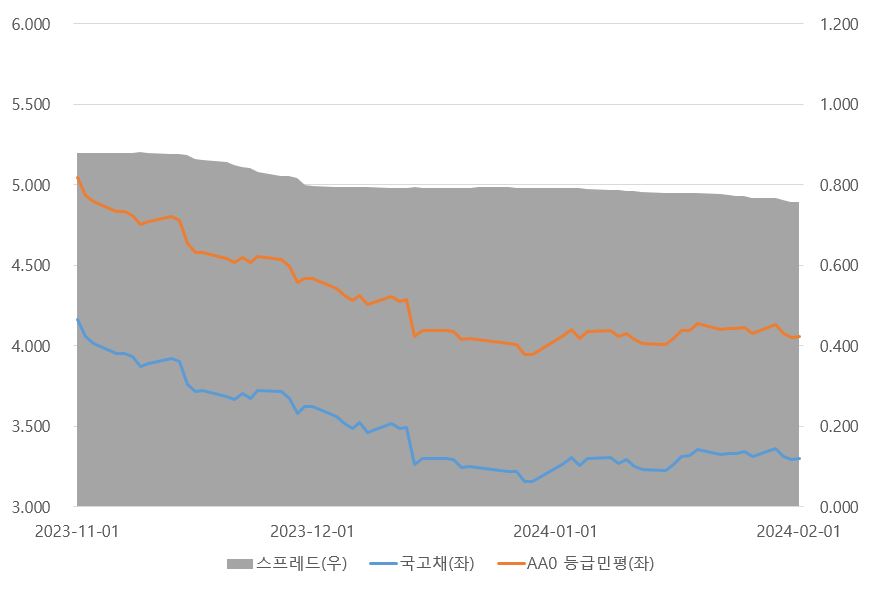

[최근 3개월간 AA0 등급민평(2년) 및 국고채(2년) 대비 스프레드 추이] |

|

|

2년 스프레드 |

| (자료: 연합인포맥스) |

|

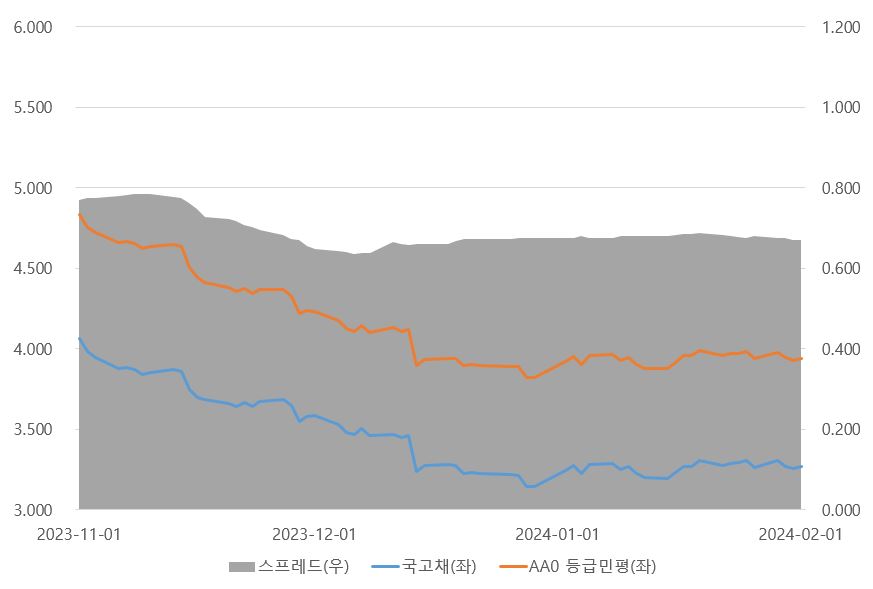

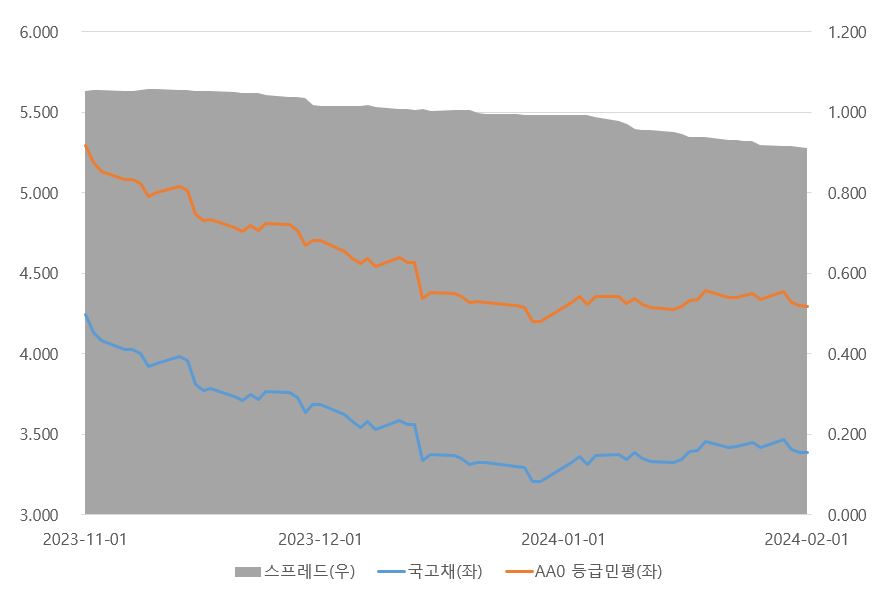

[최근 3개월간 AA0 등급민평(3년) 및 국고채(3년) 대비 스프레드 추이] |

|

|

3년 스프레드 |

| (자료: 연합인포맥스) |

|

[최근 3개월간 AA0 등급민평(5년) 및 국고채(5년) 대비 스프레드 추이] |

|

|

5년 스프레드 |

| (자료: 연합인포맥스) |

|

[최근 3개월간 AA0 등급민평(7년) 및 국고채(7년) 대비 스프레드 추이] |

|

|

7년 스프레드 |

| (자료: 연합인포맥스) |

② 최근 6개월 동일등급 회사채 발행사례 검토

| [동일등급(AA0) 2년 만기 회사채 발행 사례] |

| (단위 : 억원) |

| 종목 | 만기 (년) |

발행일 | 신고금액 | 공모희망금리 | 수요예측 참여금액 |

발행금액 | 확정 가산금리 |

발행금리 | 경쟁률 |

|---|---|---|---|---|---|---|---|---|---|

| 현대제철 138-1 | 2 | 2024.01.22 | 200 | 발행사2Y -20~+20bp | 1,200 | 300 | -3bp | 3.825 | 1:6.0 |

| 미래에셋증권 69-1 | 2 | 2024.01.17 | 500 | 발행사2Y -30~+30bp | 1,600 | 500 | 15bp | 4.104 | 1:3.2 |

| LG유플러스 116-1 | 2 | 2024.01.15 | 500 | 발행사2Y -30~+30bp | 4,100 | 500 | -2bp | 3.73 | 1:8.2 |

| LG유플러스 115-1 | 2 | 2023.11.13 | 200 | 발행사2Y -30~+30bp | 1,200 | 200 | 5bp | 4.521 | 1:6.0 |

| 연합자산관리 34-1 | 2 | 2023.10.27 | 700 | 발행사2Y -30~+30bp | 3,200 | 1,000 | 29bp | 4.923 | 1:4.6 |

| 한국투자증권 25-1 | 2 | 2023.10.17 | 500 | 발행사2Y -30~+30bp | 1,200 | 700 | 29bp | 4.984 | 1:2.4 |

| 미래에셋증권 67-1 | 2 | 2023.09.14 | 500 | 발행사2Y -30~+30bp | 2,300 | 600 | 7bp | 4.598 | 1:4.6 |

| 롯데케미칼 61-1 | 2 | 2023.09.05 | 1,000 | 발행사2Y -30~+30bp | 6,000 | 1,700 | 10bp | 4.728 | 1:6.0 |

| (자료 : 금융감독원 전자공시시스템) |

최근 6개월 동안 발행된 2년 만기 AA0등급 회사채 발행내역은 총 8건이었습니다. 공모희망금리로 8건 모두 개별민평 금리를 설정하였습니다. 금리밴드 상단이 개별민평금리 대비 최저 +0.20%p.에서 최고 +0.30%p.까지 제시되었으며, 수요예측 실시 결과 결정금리는 개별민평 대비 평균 +0.10%p.로 나타났습니다.

| [동일등급(AA0) 3년 만기 회사채 발행 사례] |

| (단위 : 억원) |

| 종목 | 만기 (년) |

발행일 | 신고금액 | 공모희망금리 | 수요예측 참여금액 |

발행금액 | 확정 가산금리 |

발행금리 | 경쟁률 |

|---|---|---|---|---|---|---|---|---|---|

| GS에너지 16-1 | 3 | 2024.01.31 | 1,100 | 발행사3Y -30~+30bp | 10,950 | 2,400 | -5bp | 3.755 | 1:10 |

| 연합자산관리 35-2 | 3 | 2024.01.30 | 1,800 | 발행사3Y -30~+30bp | 9,300 | 3,000 | -5bp | 3.956 | 1:5.2 |

| SK E&S 20-1 | 3 | 2024.01.25 | 2,300 | 발행사3Y -30~+30bp | 10,900 | 3,200 | -5bp | 3.961 | 1:4.7 |

| SK브로드밴드 55-1 | 3 | 2024.01.22 | 1,000 | 발행사3Y -30~+30bp | 8,300 | 1,700 | -6bp | 3.885 | 1:8.3 |

| CJ제일제당 31-1 | 3 | 2024.01.22 | 2,500 | 발행사3Y -30~+30bp | 9,600 | 4,300 | 3bp | 3.861 | 1:3.8 |

| 현대제철 138-2 | 3 | 2024.01.22 | 2,200 | 발행사3Y -20~+20bp | 12,400 | 4,100 | 0bp | 3.897 | 1:5.6 |

| 신세계 141-1 | 3 | 2024.01.18 | 1,500 | 발행사3Y -30~+30bp | 8,350 | 2,500 | -3bp | 3.831 | 1:5.6 |

| 미래에셋증권 69-2 | 3 | 2024.01.17 | 2,200 | 발행사3Y -30~+30bp | 3,400 | 3,400 | 30bp | 4.296 | 1:1.5 |

| LG유플러스 116-2 | 3 | 2024.01.15 | 1,200 | 발행사3Y -30~+30bp | 9,300 | 2,400 | -2bp | 3.743 | 1:7.8 |

| 미래에셋자산운용 9 | 3 | 2024.01.15 | 1,000 | 발행사3Y -30~+30bp | 3,300 | 1,400 | 9bp | 4.152 | 1:3.3 |

| LG유플러스 115-2 | 3 | 2023.11.13 | 500 | 발행사3Y -30~+30bp | 2,800 | 600 | -1bp | 4.51 | 1:5.6 |

| SK브로드밴드 54-1 | 3 | 2023.10.30 | 600 | 발행사3Y -30~+30bp | 2,450 | 1,000 | 15bp | 4.872 | 1:4.1 |

| 연합자산관리 34-2 | 3 | 2023.10.27 | 1,100 | 발행사3Y -30~+30bp | 4,200 | 2,100 | 21bp | 5.013 | 1:3.8 |

| GS파워 12-1 | 3 | 2023.10.19 | 500 | 발행사3Y -30~+30bp | 6,500 | 700 | 0bp | 4.588 | 1:13 |

| 롯데칠성음료 59 | 3 | 2023.10.18 | 1,000 | 발행사3Y -30~+30bp | 4,300 | 1,200 | 8bp | 4.771 | 1:4.3 |

| 한국투자증권 25-2 | 3 | 2023.10.17 | 1,000 | 발행사3Y -30~+30bp | 1,100 | 1,100 | 29bp | 5.175 | 1:1.1 |

| 미래에셋증권 67-2 | 3 | 2023.09.14 | 1,200 | 발행사3Y -30~+30bp | 4,300 | 1,200 | 5bp | 4.675 | 1:3.6 |

| 롯데케미칼 61-2 | 3 | 2023.09.05 | 500 | 발행사3Y -30~+30bp | 1,600 | 800 | 11bp | 4.834 | 1:3.2 |

| 연합자산관리 33-1 | 3 | 2023.08.29 | 1,200 | 발행사3Y -30~+30bp | 6,900 | 2,400 | 0bp | 4.416 | 1:5.8 |

| (자료 : 금융감독원 전자공시시스템) |

최근 6개월 동안 발행된 3년 만기 AA0등급 회사채 발행내역은 총 19건이었습니다. 공모희망금리로 19건 모두 개별민평 금리를 설정하였습니다. 금리밴드 상단이 개별민평금리 대비 최저 +0.20%p.에서 최고 +0.30%p.까지 제시되었으며, 수요예측 실시 결과 결정금리는 개별민평 대비 평균 +0.05%p.로 나타났습니다.

| [동일등급(AA0) 5년 만기 회사채 발행 사례] |

| (단위 : 억원) |

| 종목 | 만기 (년) |

발행일 | 신고금액 | 공모희망금리 | 수요예측 참여금액 |

발행금액 | 확정 가산금리 |

발행금리 | 경쟁률 |

|---|---|---|---|---|---|---|---|---|---|

| GS에너지 16-2 | 5 | 2024.01.31 | 400 | 발행사5Y -30~+30bp | 2,600 | 400 | -9bp | 3.785 | 1:6.5 |

| 연합자산관리 35-3 | 5 | 2024.01.30 | 400 | 발행사5Y -30~+30bp | 3,100 | 500 | -6bp | 4.043 | 1:7.8 |

| S-OIL 60-1 | 5 | 2024.01.26 | 1,700 | 발행사5Y -30~+30bp | 8,700 | 1,900 | -12bp | 3.883 | 1:5.1 |

| SK E&S 20-2 | 5 | 2024.01.25 | 700 | 발행사5Y -30~+30bp | 4,200 | 1,800 | 0bp | 4.115 | 1:6 |

| SK브로드밴드 55-2 | 5 | 2024.01.22 | 500 | 발행사5Y -30~+30bp | 3,800 | 600 | -10bp | 3.932 | 1:7.6 |

| CJ제일제당 31-2 | 5 | 2024.01.22 | 1,500 | 발행사5Y -30~+30bp | 3,300 | 1,700 | 3bp | 3.953 | 1:2.2 |

| 현대제철 138-3 | 5 | 2024.01.22 | 600 | 발행사5Y -20~+20bp | 3,400 | 600 | -8bp | 3.949 | 1:5.7 |

| 신세계 141-2 | 5 | 2024.01.18 | 500 | 발행사5Y -30~+30bp | 1,850 | 600 | -4bp | 3.938 | 1:3.7 |

| 미래에셋증권 69-3 | 5 | 2024.01.17 | 300 | 발행사5Y -30~+30bp | 1,000 | 300 | 18bp | 4.286 | 1:3.3 |

| LG유플러스 116-3 | 5 | 2024.01.15 | 800 | 발행사5Y -30~+30bp | 3,700 | 2,100 | -3bp | 3.817 | 1:4.6 |

| LG유플러스 115-3 | 5 | 2023.11.13 | 300 | 발행사5Y -30~+30bp | 2,700 | 900 | -1bp | 4.598 | 1:9 |

| SK브로드밴드 54-2 | 5 | 2023.10.30 | 600 | 발행사5Y -30~+30bp | 2,600 | 600 | 12bp | 5.002 | 1:4.3 |

| 연합자산관리 34-3 | 5 | 2023.10.27 | 700 | 발행사5Y -30~+30bp | 2,200 | 900 | 9bp | 5.116 | 1:3.1 |

| GS파워 12-2 | 5 | 2023.10.19 | 500 | 발행사5Y -30~+30bp | 1,300 | 500 | 19bp | 5.006 | 1:2.6 |

| 미래에셋증권 67-3 | 5 | 2023.09.14 | 300 | 발행사5Y -30~+30bp | 1,100 | 300 | -10bp | 4.754 | 1:3.7 |

| 연합자산관리 33-2 | 5 | 2023.08.29 | 800 | 발행사5Y -30~+30bp | 5,100 | 1,600 | -10bp | 4.534 | 1:6.4 |

| (자료 : 금융감독원 전자공시시스템) |

최근 6개월 동안 발행된 5년 만기 AA0등급 회사채 발행내역은 총 16건이었습니다. 공모희망금리로 16건 모두 개별민평 금리를 설정하였습니다. 금리밴드 상단이 개별민평금리 대비 최저 +0.20%p.에서 최고 +0.30%p.까지 제시되었으며, 수요예측 실시 결과 결정금리는 개별민평 대비 평균 -0.01%p.로 나타났습니다.

| [동일등급(AA0) 7년 만기 회사채 발행 사례] |

| (단위 : 억원) |

| 종목 | 만기 (년) |

발행일 | 신고금액 | 공모희망금리 | 수요예측 참여금액 |

발행금액 | 확정 가산금리 |

발행금리 | 경쟁률 |

|---|---|---|---|---|---|---|---|---|---|

| S-OIL 60-2 | 7 | 2024.01.26 | 600 | 발행사7Y -30~+30bp | 1,400 | 1,000 | -11bp | 4.069 | 1:2.3 |

| (자료 : 금융감독원 전자공시시스템) |

최근 6개월 동안 발행된 7년 만기 AA0등급 회사채 발행내역은 S-OIL 제60-2회 1건이었습니다. 공모희망금리로 개별민평 금리를 설정하였습니다. 금리밴드 상단은 개별민평금리 대비 +0.30%p.으로 제시되었으며, 수요예측 실시 결과 결정금리는 개별민평 대비 -0.11%p.로 나타났습니다.

③ 채권시장 동향

2020년 코로나19 바이러스의 창궐로 인하여 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고, 국내외 시장 금리 하락세가 지속되었습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p 인하된 1.00~1.25%로 발표하였고, 이후 3월 16일 정례회의를 통해 채 2주도 지나지 않은 시점에서 0.00~0.25%로 1%p 금리 인하를 다시금 단행하였으며, 이로 인하여 글로벌 시장금리의 하방 압력은 거세졌습니다. 이에 한국은행 역시 코로나19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 기준금리를 0.5%p 인하하며 기준금리를 0.75%로 인하하였으며, 이는 사상 처음 0%대로 진입한 사례였습니다. 이후 한국은행은 5월에 열린 금통위에서 추가로 0.25%p를 인하하였습니다. 한편, 시중금리는 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 연준의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다.

2021년 1월 파월 미 연준 총재는 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, 코로나19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 하지만 2021년 상반기 백신이 원활히 보급되었고 예상보다 빠르게 경제가 회복세를 보임에 따라 미국의 통화정책에 변경이 있을 수 있다는 전망이 부각되기도 하였으나, 파월 연준 총재는 인플레이션은 일시적이라는 판단하에 테이퍼링과 금리 인상 가능성을 일축하였습니다.

이후 2021년 6월 미 연준은 회사채 발행·유통시장 매입분의 매각 계획을 발표하면서 유동성 지원의 출구전략 시그널을 시사하였고, 9월부터는 미국, 노르웨이, 영국 등 주요국들이 통화정책의 전환을 시사하기 시작하였습니다. 한편, 2021년 8월 금통위에서는 기준금리를 0.50%에서 0.25%p 인상하는 결정을 하였고, 이러한 인상의 배경으로 백신 접종의 확대, 수출 호조로 인한 국내 경제 회복 흐름, 국내 인플레가 당분간 높은 수준을 나타낼 것으로 보인다는 점, 금융불균형의 누적 위험이 높아졌다는 점을 들었습니다. 이후 국고채 금리는 지속적으로 상승한 반면, 9월까지 확대되던 크레딧 스프레드는 횡보세를 이어왔습니다.

2021년 11월 금통위에서는 기준금리를 0.75%에서 1%로 0.25%p 인상하였으며, 가파른 금리 인상 경로를 선반영하며 급등하던 국채 금리는 11월 들어 안정세를 나타내었습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 간에 오랜 시간이 걸리지 않을 것이라는 언급을 통해 인플레이션이 일시적이라는 기존 입장에서 선회하는 모습을 보였고, 더불어 물가를 분명히 통제해야할 대상으로 인식하고 있음을 시사하였습니다. 한편 위드 코로나 정책이 지속될 것으로 예상되어 왔지만, 새로운 변이 바이러스인 오미크론의 등장에 따른 확진자 수의 급증으로 국내 방역조치 및 사회적 거리두기 조치가 다시금 강화되었고, 이러한 영향 속에서 12월 중 채권금리는 장단기물 모두 하락하는 양상을 보였습니다. 그리고 2022년 1월 금통위에서는 기준금리를 0.25%p 추가 인상하는 결정을 내렸고, 2022년 1월 FOMC에서는 기준금리 인상, 양적축소 등 긴축 통화정책의 시행을 예고하며 매파적인 태도를 보였으며, 이에 시장금리는 크게 상승하였습니다.

2022년 6월 미국 FOMC에서는 지속적으로 상승하는 물가에 대응하기 위해 기준금리를 0.75%p 인상하며 자이언트스텝을 단행하였으며, 2022년 7월, 9월, 11월에 열린 FOMC에서 모두 기준금리를 0.75%p 인상하였고, 2022년 12월 0.50%p를 추가로 인상하며 2022년 말 미국 중앙은행 기준금리는 4.25~4.50%를 기록하였습니다. 한편, 국내에서는 2022년 7월 금통위에서 미국 기준금리의 추가적인 인상 예상에 따른 한미 금리 역전가시화 및 국내 높은 물가 상승률이 지속되는점(2022.06 소비자물가지수 6.0%) 등을 고려하여 1.75%인 기준 금리를 2.25%로 0.50%p 인상하였습니다. 미국을 비롯한 글로벌 중앙은행들의 연이은 기준금리 인상 및 양적긴축 기조에 대한 대응으로 2022년 8월 금통위에서 0.25%p, 2022년 10월 금통위에서 0.50%p, 11월 금통위에서 0.25%p의 기준금리를 인상하여 2022년 말 한국 중앙은행 기준금리는 3.25%를 기록하였습니다.

2023년에도 여전히 높은 물가 상승에 대한 압박으로 FOMC는 2023년 2월 1일 기준금리 0.25%p 인상을 결정했습니다. 또한 2023년 3월 23일 FOMC는 물가안정과 SVB 등 은행 파산에 대응하는 금융안정 사이에서 또 다시 베이비스텝을 유지하며 0.25%p 추가 인상을 결정하였고, 5월 4일 FOMC에서도 기준금리를 0.25%p를 인상하였습니다. 6월 FOMC에서 연준은 만장일치 기준금리 동결하였으나, 공개된 점도표에서 2023년 최종 금리 전망을 3월 대비 0.5% 높여 향후 0.25%p.씩 두 차례 금리 인상이 될 수 있음을 시사하였습니다. 7월 FOMC에서 연준은 만장일치로 기준금리를 25p 인상하였습니다. 한편, 연준은 7월 FOMC 성명서에서 경제 활동 성장세가 기존의 완만한(modest) 성장이 아닌 보통(moderate) 속도로 확장하고 있다고 평가하며 경기 판단을 상향하였습니다. 9월 FOMC에서 연준은 만장일치로 기준금리를 동결하였으나, 2023년 경제성장률(1.0% → 2.1%) 및 물가상승률(3.2% → 3.3%) 상향 조정하여 높은 금리 수준이 오랜 기간 유지 될 수 있음을 시사하였습니다. 11월 FOMC는 9월과 마찬가지로 만장일치 기준금리 동결(5.50%) 및 QT 기존 속도 유지를 시사하였습니다. 2023년 12월 FOMC에서 연준은 만장일치 기준금리 동결(5.50%) 하였으나, 점도표 상 2024년 말 기준금리 전망치를 하향조정하며(5.1% → 4.6%) 금리 인상 사이클의 마무리 및 금리 인하의 가능성을 시사하였습니다. 2024년 1월 FOMC 또한 기준금리 동결(5.50%)을 결정하였으나, 동시에 성급한 금리 인하에 대한 경계감을 갖고 있음을 표명하였습니다. 지난 6개월 간 인플레이션 데이터가 충분히 낮게 측정되고있지만 지속 가능한 2% 수준의 물가 달성 목표를 다시 한번 언급하며, 3월 기준금리 인하 가능성에 대한 시장의 기대감을 일축하였습니다.

한국의 경우 2022년말 레고랜드 사태에 따른 크레딧 금리 급등에도 불구, 글로벌 금리 인상 기조에 동반한 금통위의 기준금리 인상 기조는 2023년도에도 지속되어 1월 0.25%p 인상되었습니다. 2월 금통위에서는 지난 7번 연속 금리인상 뒤 처음으로 기준금리 동결을 선언하였고, 이후 2023년 4월, 5월, 7월, 8월, 10월, 11월 및 2024년 1월에 개최된 금융통화위원회에서 기준금리 동결을 결정하면서 증권신고서 제출일 현재 국내 기준금리는 3.50% 입니다. 1월 FOMC 결과에 의하면 미국 금리 인상 사이클이 마무리 된 것으로 판단되나, 여전히 고금리 상황이 지속되고 있으며, 향후 인플레이션 등 다양한 변수에 의해 금리변동이 발생할 수 있으니 금리 변동 리스크에 대한 모니터링이 지속적으로 필요할 것으로 판단됩니다.

러시아-우크라이나 전쟁, 이스라엘-팔레스타인 전쟁 등 지정학적 리스크 및 미국, 유럽 은행권 불안, 중국 경기 회복 지연 등 대내외적인 불확실성에 의해 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 그러나, 우량 크레딧 시장은 투자 매력도를 바탕으로 상대적으로 안정세를 이어갈 것으로 전망되며, 기관 투자자들은 개별회사 신용도 및 재무안정성에 따라 선별적인 투자를 진행할 것으로 예상됩니다. 개별회사의 신용도 및 재무안정성을 바탕으로 최근 재무실적이 저조한 회사 또는 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 전망됩니다.

④ 결론

당사와 공동대표주관회사는 본 사채의 공모희망금리를 상기에 기술한 바와 같이 민간채권평가사의 평가금리 및 스프레드 동향, 동일등급 회사의 최근 발행 사례, 채권시장 동향 및 전망 등을 고려하여 다음과 같이 공모희망금리를 결정하였습니다.

| [최종 공모희망금리밴드] |

| 구 분 | 내 용 |

|---|---|

| 제3-1회 | 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 제3-2회 | 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 제3-3회 | 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 5년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 제3-4회 | 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 7년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

발행회사와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다.

수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 대표주관회사의 수요예측지침에 의거하여 주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측결과를 반영한 정정신고서는 2024년 02월 08일에 공시할 예정입니다. 상기 일정은 진행사항에 따라 변경될 수 있습니다.

4. 모집 또는 매출절차 등에 관한 사항

"발행회사"는 (주)엘지에너지솔루션을 지칭하며, "공동대표주관회사"는 한국투자증권(주), KB증권(주), 신한투자증권(주), NH투자증권(주), 미래에셋증권(주) 및 대신증권(주)를 지칭합니다.

가. 수요예측

1. "공동대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다.

단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다

(1) 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 "인수규정" 제2조 제18호에 따른 고위험고수익투자신탁과 "자본시장과 금융투자업에 관한 법률 시행령" 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

(2) 투자일임ㆍ신탁고객이 "인수규정" 제17조의 2에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정한다.

3. 수요예측기간은 2024년 02월 07일 09시부터 16시까지로 한다.

4. "본 사채"의 수요예측 시 공모희망금리는 제3-1회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가]에서 최종으로 제공하는 AA0 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 하고, 제3-2회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가]에서 최종으로 제공하는 AA0 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 하고, 제3-3회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가]에서 최종으로 제공하는 AA0 5년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 하고, 제3-4회 무보증사채의 경우 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가]에서 최종으로 제공하는 AA0 7년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다.

5. "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사"의 수요예측배정기준에 따라 "공동대표주관회사"가 "발행회사"와 합의하여 결정한다.

6. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 즉시 "발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다.

8. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자로 지정되어있는지 여부를 확인하여 수요예측 참여가 제한되는 자를 수요예측 참여자에 포함하여서는 아니 된다.

9. "공동대표주관회사"는 수요예측 참여자가 참여금액 및 금리를 기재할 때에 착오로 잘못 입력하지 않도록 적정한 대책을 마련하여야 한다.

10. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 서로 다른 금리로 참여금액을 신청할 수 있도록 하여야 한다.

11. "공동대표주관회사"는 집합투자업자가 수요예측에 참여하고자 하는 경우 해당 참여자로 하여금 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등)중 청약, 납입을 실제 이행하는 재산을 구분하여 참여하도록 하여야 한다.

12. "공동대표주관회사"는 수요예측 참여금액의 합이 발행예정금액에 미치지 못하는 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니되며, 수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않는다

13. "공동대표주관회사"는 수요예측이 진행되는 동안 수요예측 참여자별 신청금리 및 금액, 경쟁률 등의 정보가 누설되지 않도록 하여야 한다.

14. "공동대표주관회사"는 수요예측과 관련한 자료를 "자본시장과 금융투자업에 관한 법률 시행령" 제62조에서 정한 기간 동안 기록, 유지하여야 한다.

15. "공동대표주관회사"는 본항 제14호에 따라 기록, 유지하여야 하는 자료가 멸실되거나 위조 또는 변조가 되지 아니하도록 적절한 대책을 수립, 시행하여야 한다.

16. "공동대표주관회사"는 공모 희망금리의 최저 및 최고금리 사이(최저 및 최고금리를 포함한다)에 참여한 수요를 유효수요에서 제외하여서는 아니 된다.

17. 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

18. "본 계약서" 상 "인수단"은 인수업무를 수행하지 않는 회차의 수요예측에 참여할 수 있다.

나. 공모금리 결정 및 배정

1. "공동대표주관회사"는 수요예측 결과를 최대한 반영하여 공모금리가 합리적으로 결정될 수 있도록 노력하여야 한다.

2. "공동대표주관회사"는 공모금리를 결정하고자 할 때 "유효수요"(수요예측에 참여한 전체 수요 중 과도하게 높거나 낮은 금리로 참여한 수요를 제외하여 정상적인 시장수요라고 "공동대표주관회사"가 판단한 금액을 말한다. 이하 같다)가 아닌 수요를 감안하지 않을 수 있다.

3. 유효수요가 발행예정금액에 미달하여 인수단이 해당 무보증사채를 자기계산으로 인수하는 경우 인수단은 유효수요 중 가장 높은 금리 미만으로 인수하여서는 아니 된다.

4. "인수단"은 유효수요가 발행예정금액을 초과하는 경우(발행예정금액과 같은 경우를 포함한다) 자기계산으로 해당 무보증사채를 인수하여서는 아니 된다. 다만, 발행조건확정 후 미청약ㆍ미납입이 발생한 경우에는 그러하지 아니하다.

5. "공동대표주관회사"는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 호의 사항을 준수하여야 한다.

(1) 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것

(2) 금리를 제시하지 않은 수요예측 참여자의 경우 낮은 가중치를 부여하여 배정할 것

6. "공동대표주관회사"는 다음 각 호의 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있다.

(1) 참여시간ㆍ참여금액 등 정량적 기준

(2) 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소

7. "공동대표주관회사"는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정하여야 한다.

8. 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

다. 불성실 수요예측 참여자의 관리

1. "공동대표주관회사"는 수요예측 참여자가 "인수규정" 제17조의2 제1항 각 호의 어느 하나에 해당하는 경우 불성실 수요예측 참여자로 지정되어 같은 조에서 정한 일정기간 동안 수요예측 참여가 제한된다는 사실을 미리 고지하여 수요예측 참여자가 실제 취득 의향이 있는 금액 및 금리와 다르게 참여하지 않도록 하여야 한다.

2. "공동대표주관회사"는 수요예측참여자의 불성실 수요예측 참여행위가 발생한 경우 관련사항을 지체없이 한국금융투자협회에 제출하여야 한다.

라. 청약 및 배정방법

1. 청약공고기간 : 증권신고서 수리일 이후부터 청약개시일까지

2. 청약일 : 2024년 02월 16일 09시부터 12시까지

3. 청약 및 배정방법

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약전 투자설명서를 교부받아야 한다.

① 교부장소 : 인수단의 본ㆍ지점

② 교부방법 : "본 사채"의 "투자설명서"는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2024년 02월 16일

④ 기타사항 :

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하며, 전화ㆍ전신ㆍ모사전송, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 등의 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

(4) 배정방법

① 수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"로 한다. 이하 같다.)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금액의 100%를 우선배정한다.

② 상기 ①의 방법으로 배정한 후 잔액이 발생한 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 청약금액 중 수요예측 결과에 따른 최종 배정금액 이내의 청약금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있으며, 이 경우 다음의 순서에 따른다.

(i) "수요예측 참여자"인 전문투자자 및 기관투자자 : "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 초과하여 청약한 부분에 대하여 "한국금융투자협회"의 "무보증사채 수요예측 모범규준"에 따라 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정한다. 이때 "공동대표주관회사"는 수요예측 참여여부, 참여금리수준, 참여금액, 참여시기 등을 감안하여 합리적으로 판단하여 배정한다.

(ii) "수요예측 참여자"가 아닌 전문투자자 및 기관투자자 : 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 십억원 미만의 금액은 절사하며 잔여금액은 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(iii) 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

c. 상기 a, b의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 제2조 제2항에 따라 인수단이 인수한다.

4. 청약단위: 최저청약금액은 오십억원 이상으로 하며, 오십억원 이상은 오십억원 단위로 한다.

5. 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2024년 02월 16일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

6. 청약취급처 : 인수단의 본점

7. 청약서를 송부한 청약자는 청약일 16시까지 청약증거금을 납부한다.

8. 청약기간 종료일 마감시간까지 청약서를 송부하지 아니한 청약에 대해서는 미청약으로 간주하고, 미청약에 대해서는 제6조 제2항을 따른다.

9. 발행금액 결제일: 2024년 02월 16일

10. "본 사채"의 납입을 맡을 기관: (주)우리은행 LG트윈타워 기업영업지원팀

11. 전자등록기관 : 본 사채의 전자등록기관은 한국예탁결제원으로 한다.

12. 전자등록신청 : 각 "인수단"이 총액인수한 채권에 대하여 사채금 납입기일에 "주식ㆍ사채 등의 전자등록에 관한 법률" 제 24조에 의한 전자등록을 신청할 수 있다. 각 "인수단"은 "발행회사"로 하여금 전자등록을 신청할 수 있도록 전자등록 내역을 "발행회사"에 통보하여야한다. 단, 전자등록 신청에 관련한 사항은 본 인수계약서 제18조 2항에 따라 "공동대표주관회사" 중 대신증권 주식회사에게 위임한다.

마. 청약단위

최저청약금액은 오십억원 이상으로 하며, 오십억원 이상은 오십억원 단위로 한다.

바. 청약기간

| 청약기간 | 시 작 일 시 | 2024년 02월 16일 09시 |

| 종 료 일 시 | 2024년 02월 16일 12시 |

사. 청약증거금

청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부한다. 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2024년 02월 16일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

아. 청약취급장소

인수단의 본점

자. 납입장소

(주)우리은행 LG트윈타워기업영업지원팀

차. 상장신청예정일

(1) 상장신청예정일 : 2024년 02월 13일

(2) 상장예정일 : 2024년 02월 16일

카. 사채권교부예정일

전자등록기관인 한국예탁결제원에 사채의 권리내용을 전자등록하고 사채권은 발행하지 않는다.

타. 사채권 교부장소

사채권을 발행하지 않으므로 주식ㆍ사채 등의 전자등록에 관한 법률에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차: 3-1] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | NH투자증권 | 00120182 | 서울특별시 영등포구 여의대로 108 | 60,000,000,000 | 0.15% | 총액인수 |

| 대표 | 대신증권 | 00110893 | 서울특별시 중구 삼일대로 343 | 50,000,000,000 | 0.15% | 총액인수 |

| 인수 | DB금융투자 | 00115694 | 서울특별시 영등포구 국제금융로8길 32 | 10,000,000,000 | 0.15% | 총액인수 |

| (주) 상기 기재된 인수금액은 예정금액이며, 수요예측 결과에 따라 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채의 전자등록총액 합계 금 일조육천억원(\1,600,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

| [회 차: 3-2] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | 케이비증권 | 00164876 | 서울특별시 영등포구 여의나루로 50 | 160,000,000,000 | 0.15% | 총액인수 |

| 대표 | NH투자증권 | 00120182 | 서울특별시 영등포구 여의대로 108 | 55,000,000,000 | 0.15% | 총액인수 |

| 대표 | 한국투자증권 | 00160144 | 서울특별시 영등포구 의사당대로 88 | 105,000,000,000 | 0.15% | 총액인수 |

| 인수 | 한화투자증권 | 00148610 | 서울특별시 영등포구 여의대로 56 | 20,000,000,000 | 0.15% | 총액인수 |

| 인수 | 하이투자증권 | 00148665 | 서울특역시 영등포구 여의대로 66 | 20,000,000,000 | 0.15% | 총액인수 |

| (주) 상기 기재된 인수금액은 예정금액이며, 수요예측 결과에 따라 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채의 전자등록총액 합계 금 일조육천억원(\1,600,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

| [회 차: 3-3] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | 케이비증권 | 00164876 | 서울특별시 영등포구 여의나루로 50 | 5,000,000,000 | 0.15% | 총액인수 |

| 대표 | 신한투자증권 | 00138321 | 서울특별시 영등포구 여의대로 70 | 115,000,000,000 | 0.15% | 총액인수 |

| 대표 | 미래에셋증권 | 00111722 | 서울특별시 중구 을지로5길 26 | 115,000,000,000 | 0.15% | 총액인수 |

| 대표 | 한국투자증권 | 00160144 | 서울특별시 영등포구 의사당대로 88 | 5,000,000,000 | 0.15% | 총액인수 |

| (주) 상기 기재된 인수금액은 예정금액이며, 수요예측 결과에 따라 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채의 전자등록총액 합계 금 일조육천억원(\1,600,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

| [회 차: 3-4] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | 케이비증권 | 00164876 | 서울특별시 영등포구 여의나루로 50 | 5,000,000,000 | 0.15% | 총액인수 |

| 대표 | 신한투자증권 | 00138321 | 서울특별시 영등포구 여의대로 70 | 5,000,000,000 | 0.15% | 총액인수 |

| 대표 | NH투자증권 | 00120182 | 서울특별시 영등포구 여의대로 108 | 5,000,000,000 | 0.15% | 총액인수 |

| 대표 | 미래에셋증권 | 00111722 | 서울특별시 중구 을지로5길 26 | 5,000,000,000 | 0.15% | 총액인수 |

| 대표 | 한국투자증권 | 00160144 | 서울특별시 영등포구 의사당대로 88 | 10,000,000,000 | 0.15% | 총액인수 |

| 대표 | 대신증권 | 00110893 | 서울특별시 중구 삼일대로 343 | 50,000,000,000 | 0.15% | 총액인수 |

| (주) 상기 기재된 인수금액은 예정금액이며, 수요예측 결과에 따라 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채의 전자등록총액 합계 금 일조육천억원(\1,600,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

나. 사채의 관리

| (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 기타조건 | |||

|---|---|---|---|---|---|---|

| 명칭 | 고유번호 | 회차 | 위탁금액 | 수수료(정액) | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 제3-1회 | 120,000,000,000 | 7,400,000 | - |

| 제3-2회 | 360,000,000,000 | |||||

| 제3-3회 | 240,000,000,000 | |||||

| 제3-4회 | 80,000,000,000 | |||||

| (주) 상기에 기재되어 있는 위탁금액은 예정금액이며, 수요예측 결과에 따라 제3-1회, 제3-2회, 제3-3회 및 제3-4회 무보증사채의 전자등록총액 합계 금 일조육천억원(\1,600,000,000,000) 이하의 범위 내에서 상기 사채관리회사에 대한 위탁금액이 조정될 수 있습니다. |

다. 특약사항

"본 사채"의 인수계약서 상의 특약사항은 다음과 같습니다.

| 발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다. 1. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 2. "발행회사"가 영업의 일부 또는 전부를 변경 또는 정지 또는 영업의 전부 또는 중요한 일부를 양도하고자 하는 때 3. "발행회사"의 영업목적의 변경 4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 발행회사의 중요한 자산 또는 영업의 전부 또는 중요한 일부를 양도할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있은 때 8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때 9. "발행회사"가 발행회사의 영업에 중대한 영향을 미치는 다른 회사의 영업 전부 또는 일부를 양수하고자 하는 때 10. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 주요 권리내용

가. 일반적인 사항

| (단위 : 억원) |

| 회차 | 발행금액 | 연리이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제3-1회 무보증사채 | 1,200 | (주2) | 2026.02.16 | - |

| 제3-2회 무보증사채 | 3,600 | (주3) | 2027.02.16 | - |

| 제3-3회 무보증사채 | 2,400 | (주4) | 2029.02.16 | - |

| 제3-4회 무보증사채 | 800 | (주5) | 2031.02.16 | - |

| (주1) 상기 기재된 발행금액은 예정금액이며, 수요예측 결과에 따라 인수단과의 협의에 의해 권면(전자등록)총액은 합계 금 일조육천억원(\1,600,000,000,000)이하의 범위 내에서 변경될 수 있습니다. (주2) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주4) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 5년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. (주5) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA0등급 7년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

나. 기한의 이익 상실에 관한 사항

본 사채의 조기상환을 청구할 수 있는 권리는 기한의 이익을 상실한 경우에만 발생합니다. 사채관리계약서 상 기한의 이익 상실에 관한 사항은 아래와 같습니다.

※ "발행회사"는 발행회사인 (주)엘지에너지솔루션을 지칭하며, "사채관리회사"는 사채관리회사인 한국증권금융(주)를 지칭합니다.

|