|

|

서명_240126 |

투 자 설 명 서

2024년 01월 26일 |

|

| (주)신세계푸드 | |

| (주)신세계푸드 제4-1회 무보증사채 금 육백오십억원(\65,000,000,000) (주)신세계푸드 제4-2회 무보증사채 금 삼백억원(\30,000,000,000) |

|

| 제4-1회 금 육백오십억원(\65,000,000,000) 제4-2회 금 삼백억원(\30,000,000,000) |

|

| 1. 증권신고의 효력발생일 : |

2024년 01월 26일 |

| 2. 모집가액 : |

제4-1회 금 육백오십억원(\65,000,000,000) 제4-2회 금 삼백억원(\30,000,000,000) |

| 3. 청약기간 : |

2024년 01월 26일 |

| 4. 납입기일 : |

2024년 01월 26일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : ㈜신세계푸드 → 서울특별시 성동구 성수일로 56, 4층~7층 한국투자증권㈜ → 서울특별시 영등포구 의사당대로 88 NH투자증권㈜ → 서울특별시 영등포구 여의대로 108 신한투자증권㈜ → 서울특별시 영등포구 여의대로 70 KB증권㈜ → 서울특별시 영등포구 여의나루로 50 SK증권㈜ → 서울특별시 영등포구 국제금융로8길 31 |

|

| 6. 안정조작 또는 시장조성에 관한 사항 | |

해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| 한국투자증권㈜ NH투자증권㈜ 신한투자증권㈜ |

【 대표이사 등의 확인 】

|

|

서명_240126 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 투자서명서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

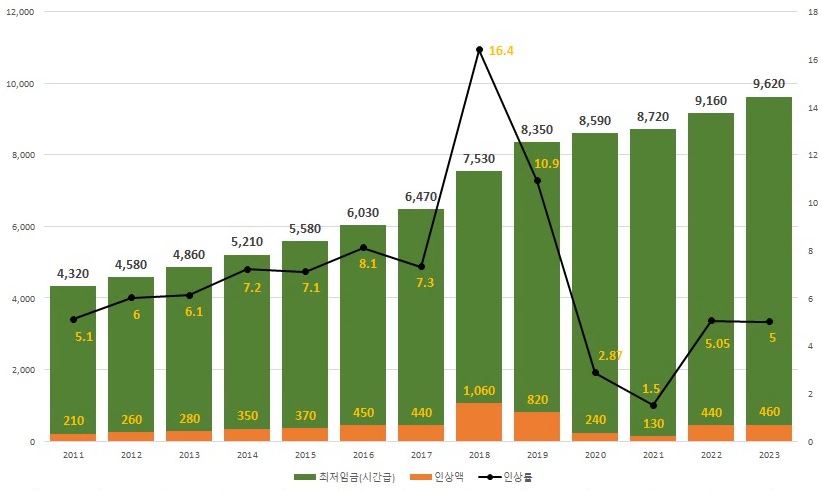

| 사업위험 | 가. 위탁급식사업의 코로나19로 인한 산업환경 변화 및 산업성장성 관련 위험 2020년 초부터 시작된 코로나19의 전세계적 유행으로 국내 위탁급식시장은 사업환경에 큰 변화를 맞이하였습니다. 코로나19의 유행으로 근무시간의 유연화 및 재택근무 확대 등 국내 근무환경에는 많은 변화가 있었으며 이로 인해 국내 위탁급식 시장은 많은 타격을 받았습니다. 2023년 5월 5일 세계보건기구(WHO)가 코로나19에 대한 '국제적 공중보건 비상사태(PHEIC) 선언'을 해제한다고 발표하여 국제사회에서 코로나19에 따른 팬데믹은 사실상 종식되었습니다. 그럼에도 불구하고 코로나19 유행으로 상기 언급한 변화들이 엔데믹 이후에도 지속되며 국내 위탁급식시장의 성장은 다소 정체된 모습을 보이고 있습니다. 또한 위탁급식 사업은 규모의 경제가 적용되는 사업으로 정부기관 등 시장의 수요자가 다소 한정되어 있어 당사 등 소수의 대기업군 업체들이 시장 선점을 위해 치열한 경쟁을 보이고 있는 상황입니다. 산업체와 오피스, 학교 등으로 한정된 수요군을 확보하기 위해 대기업간 경쟁이 심화됨에 따라 사업은 이미 성숙단계에 진입해 시장의 성장성이 높지 않으며, 고객사의 비용절감을 위한 식단가 동결 및 최저임금액 인상으로 인한 인건비 부담 가중으로 수익성이 저하될 수 있으니 투자자께서는 이점 유의하시기 바랍니다. 나. 급식사업 규제 관련 위험 당사가 영위하는 급식사업은 정책적인 요구에 따라 다양한 규제에 노출되어 있습니다. 2012년 3월 기획재정부는 영세 중소상인 보호를 위해 공공기관 구내식당 운영에 자산 5조원 이상의 대기업의 참여를 배제를 권고하는 '영세 중소상인 지원 대책 점검과 향후 계획'을 마련하였습니다. 또한, 2013년 6월 동반성장위원회는 이동급식용 식사사업에 대하여 대기업 철수를 권고한 바 있습니다. 2017년 9월 공정거래위원회는 기업집단국 신설 이후 본격적으로 단체 급식 시장 구조 개선 작업에 착수하고, 대기업집단 스스로 계열사 또는 친족기업과의 고착화된 내부거래 관행을 탈피하도록 유도하였습니다. 그 결과 2021년 4월 공정거래위원회와 8개 대기업집단은 '단체급식 일감 개방 선포식'을 갖고 계열사 및 친족기업에게 몰아주던 구내식당 일감을 전격 개방하기로 선언했습니다. 당사의 경우 관계사 및 산업체/오피스 대상 매출이 전체 위탁급식 매출의 80% 이상을 차지하고 있어 이러한 규정은 당사가 영위하는 사업에 직접적인 영향을 끼칩니다. 또한 향후 위탁급식 사업분야에 대하여 중소기업 적합업종으로 추가지정 하거나 정부의 새로운 규제정책이 시행될 경우 당사와 같은 대기업 산하의 급식업체는 공공기관에 대한 입찰 제한 등으로 사업규모 확장이 더욱 어려워질 것으로 예상되오니 투자자 여러분께서는 이점 유의하시기 바랍니다. 다. 위탁급식 위생 관리 관련 위험 위탁급식사업 및 외식업은 위생관리가 영업을 영위하는데 필수불가결한 요소입니다. 국내 식품안전관리지침은 매해 위생관리에 대한 기준을 상향하는 추세이며 이는 위탁급식 사업을 운영하는 당사에게 관련 비용의 증가뿐만 아니라 규제준수를 위한 내부관리 강화를 초래합니다. 2021년 정부는 2021년 '식품안전 기반 재설계'를 식품의약품 분야 주요 정책으로 선정하고 집단급식소 운영 준수사항 위반시 과태료를 상향하였습니다. 이어 2023년 5월 「식품위생법 시행규칙」 중 위탁급식영업자에 대한 규칙이 신설 및 강화되기도 하였습니다. 급식사업장의 위생관련투자 및 관리가 적절히 이루어지지 않을 경우 고객이탈, 위탁급식계약해지, 대외신인도 하락, 소비자 피해보상뿐만 아니라 행정처분까지 받을 수 있어 당사의 위생관리의 소홀 및 정부의 관련 규제 강화는 당사의 영업활동에 막대한 지장을 초래하여 수익성이 악화될 수 있습니다. 라. 경기 변동에 따른 외식사업 관련 위험 당사가 영위하는 외식산업은 수요탄력성이 높아 경기변동에 민감하게 반응하는 내수사업으로 향후 국내 경기변동에 따라 당사의 매출에 부정적 영향을 미칠 수 있습니다. 한국은행이 2023년 11월 발표한 경제전망보고서 따르면 국내 경제성장률은 2023년 1.4%, 2024년 2.1%, 2025년 2.3% 수준을 나타낼 것으로 전망하였습니다. 이 중 민간소비는 2024년 1.9%, 2025년 2.2% 성장할 것으로 전망했으며 이는 지난 2022년 및 2023년 상반기 성장률에 비해 소폭 하락한 수치입니다. 우크라이나-러시아 전쟁, 중동 지역의 무력 충돌 사태, 글로벌 통화 긴축 정책 지속, 중국의 부동산 경기 침체 등 여전히 글로벌 경기 불확실성이 높은 상황입니다. 상기와 같이 국내경제의 불확실한 추세가 이어질 경우 경기변동에 민감한 외식산업 전반의 소비 동향 또한 둔화되고 당사의 외식사업 매출에도 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이점 유의하시고 투자하시기 바랍니다. 마. 외식산업 규제 관련 위험 당사가 영위하는 외식산업은 대기업의 음식점업에 대한 신규 진입 자제, 확장 자제를 주요 골자로 하는 동반성장위원회의 '2016년 중소기업 적합업종 권고사항' 발표 및 '2019년 음식점업 대중소기업 상생협약'에 따라 2019년 5월부터 5년간 당사가 영위하고 있는 외식업체의 신규점포 출점 및 확장에 제약이 발생할 수 있습니다. 해당 상생협약은 2024년 5월에 만료될 예정이나, 이와 유사한 대기업들의 자구적 노력이 계속되지 않는 한 이를 대신할 정부의 규제 및 권고 조치가 다시 시행될 가능성이 있습니다. 이는 당사의 매출 성장에 부정적인 영향을 줄 수 있으므로 투자자 여러분께서는 이점 유의하시기 바랍니다. 바. 식자재유통산업의 성장성 및 경쟁 관련 위험 식자재유통사업은 식품대리점, 급식업체, 체인레스토랑, 일반식당, 호텔 등에 식당사업에 필요한 모든 식자재를 공급하는 사업을 말합니다. 식자재유통사업은 이익률 수준이 낮아 규모의 경제를 이루기 전까지는 외부 환경 변화에 수익성이 크게 좌우될 수 있으며, 저마진 사업 위주의 외형 성장시 수익성 저하로 이어질 수 있습니다. 최근 위생 및 식품안정성에 대한 기준 강화, 수요처의 대형화, 대규모 인프라 투자부담 등으로 대기업 점유율이 확대되고 있는 추세이나, 대기업 계열 식자재유통 업체들의 진입과 공격적인 사업 확대의 영향으로 경쟁의 강도가 높아지고 있어 단가 경쟁력, 시스템 경쟁력 등 사업역량 확보를 위한 투자가 발생할 수 있습니다. 그리고 일반 식당 대상 식자재유통의 경우 부실채권 발생에 따른 거래위험이 높아질 수 있습니다. 투자자 여러분께서는 이점 유의하시기 바랍니다. 사. 유통산업 관련 규제 강화 위험 『유통산업발전법』 개정에 따른 영업시간 제한, 의무휴업일 지정, 신규 출점 제한 등 대형마트에 대한 규제 강화는 주식회사 이마트를 주요 고객사로 하는 당사의 수익성 및 성장성에 직접적으로 부정적인 영향을 주고 있습니다. 또한, 판매장려금 정비를 빌미로 한 현저한 납품(매입)단가 인하 가능성과 판촉비용 전가, 광고구입 강제는 당사의 수익성에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이점 유의하시기 바랍니다. 아. PB상품 등 가공식품 제조사업 관련 위험 식품사업은 제품 모방이 쉬움에 따라 제품의 차별성을 유지하는 것이 어려우며 신규 회사의 시장 진입이 매우 활발한 편으로 시장 구도의 안정성이 높지 않고 경쟁 강도가 높은 편입니다. 당사는 그룹 내 유통업체인 이마트의 PB(Private Brand) 제품 생산을 통한 매출 확대 등의 전략을 모색하고 있으나, 유통업체의 실적 부진 등에 따라 실적 변동이 높아질 가능성이 존재하며 이에 따라 당사의 수익성 또한 높은 변동성을 기록할 수 있으니 투자자께서는 이점 유의하시기 바랍니다. 자. 식품 위생 관련 위험 국민소득 및 생활 수준의 전반적인 향상으로 식품 위생 및 안전에 대한 관심이 고조되고 있으며, 이에 따른 투자 및 원가부담 증가는 식품 관련 사업을 영위하는 당사의 수익성에 영향을 미칠 수 있습니다. 또한, 매입 및 유통공정에서 발생할 수 있는 이물질 등과 같은 위생안전 문제는 예측 불가능한 위험요소로서, 위생 관련 투자 및 관리가 적절히 이루어지지 않을 경우 고객이탈, 대외신인도 하락, 소비자 피해보상 등 당사의 영업활동에 막대한 지장을 초래하여 수익성이 악화될 수 있으므로 투자자 여러분께서는 이점 유의하시기 바랍니다. 차. 국내 인구 감소에 따른 급식 사업 매출 감소 위험 2019년 11월에 인구가 정점에 달하고 그 이후부터 계속 총 인구수는 정체하고 있으며, 인구의 급속한 고령화가 이루어지고 있습니다. 학교 및 회사와 주된 수요처인 급식사업의 특성상 국내 인구와 당사가 영위하는 위탁급식 사업의 매출은 어느정도 비례하는 양상을 보입니다. 당사가 영위하는 급식산업은 국내 인구에 의존할 수 밖에 없는 구조적인 특성이 있지만, 이를 타개하기 위해서 당사는 급식사업 뿐만 아니라 해외사업 및 식자재 유통사업에도 힘쓰고 있습니다. 그럼에도 불구하고 국내 인구의 감소 및 고령화에 따른 학생 및 경제활동인구의 감소는 당사가 영위하는 급식산업 수요에 부정적인 영향을 끼칠 수 있으므로 이 점 유의하시기 바랍니다. |

| 회사위험 | 가. 수익성 관련 위험 당사의 2023년 3분기말 연결기준 매출액은 단체급식 수주 증가와 스타벅스코리아 점포망 확대 및 납품 매출 증가 등으로 인하여 전년동기말 대비 5.85% 증가한 1조 1,1123억원(별도기준 1조 1,014억원, 전년동기말 대비 5.31% 증가)을 기록하였습니다. 당사의 2023년 3분기말 연결기준 영업이익은 전년동기 대비 10.62% 증가한 204억원(별도기준 217억원, 전년동기말 대비 10.49% 증가)을 기록하며 수익성의 호조세를 보였습니다. 이는 단체급식 원가율 안정화, 노브랜드버거 직영점 축소 및 가맹점 전환 등에 힘입은 것으로 판단됩니다. 사업부문별 매출 및 수익 실적을 살펴보면, 식품서비스 부문의 경우 2023년 3분기말 연결기준 매출액 4,422억원을 기록하며 전년동기말 연결기준 매출액 4,217억원 대비 4.87% 증가하였으며, 유통서비스 부문의 경우 2023년 3분기말 연결기준 매출액 6,567억원으로, 전년동기말 연결기준 매출액 6,231억원 대비 5.39% 증가하였습니다. 식품서비스 부문 중 위탁급식 산업은 고객사의 비용절감을 위한 식단가 동결 및 최저임금액 인상으로 인한 인건비 부담 가중, 당사를 포함한 대기업 계열사 급식업체에 대한 정부의 공공기관 급식사업자 배제 권고에 따른 수주 확대의 어려움 등이 수익성에 부정적인 영향을 미치고 있습니다. 외식사업의 경우 최근 고금리ㆍ고물가에 기인하여 전반적으로 소비 심리가 위축된 상황이나, 저수익 사업장 정리 및 사업 호조로 매출 성장중인 노브랜드버거의 확장 전략을 유지하는 등 위기를 극복하기 위해 노력하고 있습니다. 한편, 매입유통 사업의 경우 당사는 사업포트폴리오 조정으로 저마진 단순 식자재 유통사업 비중을 축소한 데 반해, HMR을 포함한 고마진 식품제조ㆍ판매부문의 매출비중을 확대해 중장기적인 수익성 개선에 노력하고 있습니다. 그러나 경기변동 확대에 따른 소비심리 위축, 유가 및 원재료값 상승으로 인한 영업비용 증가, 외식업계에 대한 정부 규제 강화는 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 이와 더불어 2020년 초부터 확산된 코로나19의 유행은 당사가 속한 외식산업 및 급식산업의 성장을 둔화시켰으며 이는 엔데믹 이후에도 여전히 당사가 영위하는 사업에 영향을 끼치고 있으니 이점 투자자께서는 이 점 참고하시기 바랍니다. 나. 차입금 및 현금흐름 등 유동성 관련 위험 당사는 식품유통사업 경쟁력 강화를 2015년 이후 음성 제2가공센터 설립 및 지분인수(2015년 9월 세린식품(주), 2015년 12월 스무디킹코리아(주), 2016년 12월 (주)제이원) 등 식품제조사업 투자 확대로 인해 과거 차입금이 증가하였습니다. 2019년에도 2017년부터 지속된 오산 2공장 신축 관련 잔여 투자 등이 이어지면서 당사의 차입금 규모는 확대되었으며, 2020년에는 8월 평택물류센터를 15년간 장기임차하면서 해당 리스부채(2,101억원)를 인식하게 되었습니다. 2021년에는 저수익 사업장 정리 등으로 운전자본부담이 완화되었으며, 유지보수 위주의 투자기조로 전환하여 재무부담이 완화되었습니다. 2022년 들어서는 원재료 가격 상승 및 육류 상품재고 선확보 등으로 운전자본투자가 약 593억원 증가하여 순영업현금흐름이 감소하였으나, 2022년 1분기 중 미국 법인 SHINSEGAE FOODS, INC.를 약 275억원에 처분하여 차입부담을 통제하였습니다. 2023년 3분기말 연결기준 당사의 부채비율은 2022년말 대비 21.37%p. 감소한 188.12%를 기록하였으며, 총차입금의존도는 2022년말 대비 4.95%p. 감소한 44.56%를 기록하였습니다. 당사는 과거 차입금 확대에도 불구하고 안정된 사업기반을 바탕으로 양호한 재무안정성을 유지하고 있으나, 지속적인 투자를 기반으로 신규 수요를 창출하여야 하는 사업의 특성상 향후 투자활동에 따른 추가적인 외부 차입이 발생할 수 있습니다. 이로 인한 이자비용의 지급, 부채비율의 상승 등은 당사의 재무안정성에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 다. 운전자본 관련 위험 당사의 연결기준 매출채권 규모 추이를 살펴보면 2021년말 1,172억원 -> 2022년말 1,308억원 -> 2023년 3분기말 1,424억원으로 계속하여 증가하는 추세를 보이고 있습니다. 매출채권회전율은 2021년 11.53회-> 2022년 11.60회 -> 2023년 3분기 11.05회로 매년 비슷한 수준을 유지하고 있습니다. 한편, 당사의 연결기준 재고자산은 2023년 3분기말 997억원으로 전년말 1,138억원 대비 소폭 감소하였으며 최근 재고자산 추이를 보면 큰 변동은 없는 편입니다. 당사의 연결기준 재고자산회전율은 2023년 3분기말 13.9회로 전년말 13.85회에서 거의 변동이 없었으며 2021년의 15.25회에 비하여 하락한 수치이나 여전히 재고자산의 관리가 적정한 수준을 유지하고 있는 편입니다. 당사는 매출채권 및 재고자산의 규모와 회전율이 일정 수준을 유지함에 따라 매출액이 증가할 경우 재고관리에 차질을 겪을 수 있으나, 여전히 안정적인 운전자본 관리를 시현하고 있는 것으로 판단됩니다. 그러나 향후 운전자본 관리가 잘 이루어지지 않을 경우 매출채권의 대손 발생 및 회수기간 장기화, 재고자산 보유시 보유비용 발생, 재고자산 평가ㆍ감모손실 인식 등으로 당사 수익성과 안정성에 부정적인 영향을 미칠 수있으니 이 점 유의하시기 바랍니다. 라. 특수관계자 거래 관련 위험 2023년 3분기 별도기준 당사는 그룹 계열사와의 거래를 통해 연누적 4,228억원의 매출이 발생했으며, 이는 3분기까지의 연누적 전체 매출 11,014억원의 38.38% (연결기준 4,197억원, 매출비중 37.7%)를 차지해 특수관계자와의 거래 비중이 높은 편입니다. 당사의 2023년 3분기 별도기준 특수관계자 대상 채권 잔액은 600억원으로 전체 매출채권 1,384억원의 43.38% (연결기준 597억원, 전체 매출채권 비중 42.5%)를 차지합니다. 당사는 특수관계자에 대한 매출의존도가 높게 나타나는 바, 거래상대방의 영업활동에 따라 수익성이 영향을 받을 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 마. 우발채무 등 관련 위험 당사의 우발채무와 약정사항은 향후 우발상황의 발생 여부에 따라 당사의 재무안정성에 부정적인 영향을 줄 수 있습니다. 당사 및 당사의 종속회사가 증권신고서 제출일 전일 기준 피고로 계류중인 소송사건은 2건으로, 소송가액은 약 96백만원으로 현재로서는 최종 결과를 합리적으로 예측할 수 없습니다. 또한, 당사는 2023년말 연결기준 서울보증보험에 보증보험을 가입하고 있으며, 수입신용장 거래 등과 관련하여 금융기관으로부터 USD 526,932의 지급보증을 제공받고 있습니다. 소송 등과 같은 우발채무로 인해 당사의 재무 안정성이 일시에 악화될 가능성은 낮으나, 당사의 우발채무가 현실화될 경우 당사의 재무 안정성에 일정 부분 영향을 미칠 수 있으니, 투자자 여러분께서는 이 점 유의하시기 바랍니다. 바. 원재료 가격 관련 위험 당사는 원재료를 해외에서 수입하고 있으므로, 원재료의 가격, 수입환율, 운임가격은당사의 수익성에 영향을 미치는 요인입니다. 특히, 원재료 매입에 관련하여 환율은 불확실성이 상존하고 있으며, 환율변동으로 인하여 당사의 실적이 부정적인 영향을 받을 수 있습니다. 또한, 기후 및 가축 질병 등 시장 외적인 요인 등 식자재 원재료 수급의 정확한 예측의 어려움으로 인하여 당사의 매출 및 수익성이 부정적 영향을 받을 수 있는 바, 투자자께서는 이 점 유의하시기 바랍니다. 사. 지배구조 및 그룹 관련 위험 신세계그룹은 2023년 4월 공정거래위원회가 지정한 상호출자제한 기업집단 중 자산총액 상위 11위인 기업집단입니다. 대형마트, 백화점, 의류유통, 아울렛 등 유통사업을 핵심사업으로 영위하고 있으며, 숙박, 건설, 임대, 식음료, 위탁급식, SI사업 등도 진행하고 있습니다. 한편 당사의 지배기업인 (주)이마트는 2023년 12월 한국기업평가, 한국신용평가, NICE신용평가가 제시하는 장기신용등급 전망이 AA0(안정적)에서 AA0(부정적)으로 하향된 바 있습니다. 지배기업인 (주)이마트의 신용등급 전망 하향이 당사의 영업에 직접적으로 중대한 영향을 미치지는 않을 것으로 사료되오나, 신세계그룹 전체의 경영성과 및 평판에 대한 악화가 있을 경우 대외 이미지의 악화로 직간접적으로 영향을 받아 당사의 수익성에 부정적인 영향을 줄 수 있음을 투자자께서는 유의하시기 바랍니다. 2023년 12월 28일 태영건설은 금융채권자협의회에 의한 공동관리절차(워크아웃)을 신청했습니다 부실징후기업으로 분류되었습니다. 태영건설의 워크아웃 신청은 국내에서 건설업의 재무건정성에 대한 위기의식을 고조시켰으며, 당사의 경우 같은 그룹사 내 신세계건설(주)와 특수관계자에 해당하므로 유사시 당사의 신세계건설에 대한 지원 가능성과 신세계건설과 당사의 거래 및 채권/채무 내역에 따라 당사의 재무건정성이 향후 악화될 가능성이 있기 때문에 이와 관련하여 당사의 재무건정성을 검토하였습니다. 2023년 3분기말 연결기준 당사의 신세계건설(주) 發 매출액은 6.2억(당사 매출액의 0.06%)이며 당사가 보유하고 있는 신세계건설(주) 發 매출채권 및 기타채권은 총 13.7억원(당사 전체 매출채권 및 기타유동채권의 0.88%)에 해당하여 당사의 현금흐름 및 재무건전성에 영향은 미미하다고 판단됩니다. 그럼에도 불구하고 건설사업 전반에 대한 시장의 신뢰도 저하 및 기피현상은 같은 그룹사에 속한 당사에 직간접적으로 영향을 끼쳐 당사의 수익성에 부정적인 영향을 줄 수 있음을 투자자께서는 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 환금성 제약에 관한 사항 금번 발행되는 제4-1회 및 제4-2회 무보증사채는 채권상장요건을 충족하여 환금성위험은 낮을 것으로 판단되나, 매매가 원활하게 이루어지지 않거나, 평가손실을 입을 경우에는 환금성이 제약될 수 있습니다. 나. 신용등급 및 상환의무 본 사채는 한국신용평가(주), NICE신용평가(주)로부터 A+(안정적)등급을 받은 바 있습니다. 또한, 본 사채는 금융기관 등이 보증한 것이 아니므로 원리금 상환은 (주)신세계푸드가 전적으로 책임을 지며, 정부가 증권의 가치를 보증하는 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 다. 사채권 미발행에 관한 사항 본 사채는 공모에 의한 일시발행으로 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거하여 한국예탁결제원의 전자등록계좌부에 전자등록됩니다. 라. 공모 일정 및 효력 발생에 관한 사항 본 증권신고서상의 공모일정은 확정된 것이 아니며 금융감독원 공시심사과정에서 정정사유가 발생 시 변경될 수 있습니다. 또한, 본 신고서는 자본시장과 금융투자업에 관한 법률 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제3항에 규정된 바와 같이 이 신고서의 효력 발생은 신고서의 기재사항이 진실 또는 정확하다는 것을 의미하는 것은 아니며, 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 마. 예금자보호법 적용 여부 본 사채는 예금자보호법의 적용 대상이 아니고, 금융기관이나 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금상환 불이행에 따른 투자위험은 투자자에게 귀속되며, 본 채권의 원리금 상환은 (주)신세계푸드가 전적으로 책임집니다. 바. 기재된 투자위험요소 외 기타 고려사항 당사는 상기에 기술된 투자위험요소 외에도 전반적으로 불안정한 경제상황 등에 의하여 직접적 또는 간접적으로 영향을 받을 수 있습니다. 당사의 재무제표는 재무상태에 영향을 미칠 수 있는 경제상황에 대한 경영자의 현재까지의 평가를 반영하고 있으나 그 실제 결과는 현재 시점에서의 평가와는 상당히 다를 수 있는 만큼, 투자자께서는 이 점 유의하시어 투자에 임하시기 바랍니다. 또한, 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 분기보고서, 반기보고서 및 반기검토보고서, 사업보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있으니 투자의사를 결정하시는 데 참조하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 4-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

65,000,000,000 | 모집(매출)총액 | 65,000,000,000 |

| 발행가액 | 65,000,000,000 | 이자율 | 4.313 |

| 발행수익률 | 4.313 | 상환기일 | 2026년 01월 26일 |

| 원리금 지급대행기관 |

(주)신한은행 명동대기업금융센터 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 01월 09일 | 나이스신용평가 | 회사채 (A+) |

| 2024년 01월 05일 | 한국신용평가 | 회사채 (A+) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 신한투자증권 | 3,300,000 | 33,000,000,000 | 43,500,000 | 총액인수 |

| 대표 | 한국투자증권 | 3,200,000 | 32,000,000,000 | 43,500,000 | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 01월 26일 | 2024년 01월 26일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 65,000,000,000 |

| 발행제비용 | 150,620,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 02일 한국투자증권(주), 신한투자증권(주) 및 NH투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2024년 01월 23일이며, 상장예정일은 2024년 01월 26일임. |

||

| 회차 : | 4-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

30,000,000,000 | 모집(매출)총액 | 30,000,000,000 |

| 발행가액 | 30,000,000,000 | 이자율 | 4.338 |

| 발행수익률 | 4.338 | 상환기일 | 2027년 01월 26일 |

| 원리금 지급대행기관 |

(주)신한은행 명동대기업금융센터 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2024년 01월 09일 | 나이스신용평가 | 회사채 (A+) |

| 2024년 01월 05일 | 한국신용평가 | 회사채 (A+) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | NH투자증권 | 2,200,000 | 22,000,000,000 | 43,500,000 | 총액인수 |

| 인수 | 케이비증권 | 400,000 | 4,000,000,000 | 6,000,000 | 총액인수 |

| 인수 | SK증권 | 400,000 | 4,000,000,000 | 6,000,000 | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2024년 01월 26일 | 2024년 01월 26일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 30,000,000,000 |

| 발행제비용 | 89,920,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2024년 01월 02일 한국투자증권(주), 신한투자증권(주) 및 NH투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2024년 01월 23일이며, 상장예정일은 2024년 01월 26일임. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [제4-1회] | (단위 :원 ) |

| 항 목 | 내 용 | |

|---|---|---|

| 사채종목 | 무보증사채 | |

| 구 분 | 무기명식 무보증 이권부 원화표시 공모사채 | |

| 권 면 총 액 (전자등록총액) | 65,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | 4.313 | |

| 모집 또는 매출가액 | 각 사채 전자등록 금액의 100%로 한다. | |

| 모집 또는 매출총액 | 65,000,000,000 | |

| 각 사채의 금액 | 본 사채의 경우 「주식ㆍ사채 등의 전자등록에 관한 법률」에따른 전자등록으로 발행하므로 실물채권을 발행하지 않는다. | |

| 연리이자율(%) | 4.313 | |

| 이자지급 방법 및 기한 |

이자지급 방법 |

"본 사채"의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 이자지급 기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2024년 04월 26일, 2024년 07월 26일, 2024년 10월 26일, 2025년 01월 26일, 2025년 04월 26일, 2025년 07월 26일, 2025년 10월 26일, 2026년 01월 26일. |

|

| 신용평가 등급 |

평가회사명 | 한국신용평가(주), NICE신용평가(주) |

| 평가일자 | 2024년 01월 05일 / 2024년 01월 09일 | |

| 평가결과등급 | A+(안정적) / A+(안정적) | |

| 상환방법 및 기한 | "본 사채"의 원금은 2026년 01월 26일에 일시 상환한다(원금상환기일). 단, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하되 원금상환기일 이후의 이자는 계산하지 아니한다. 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|

| 납 입 기 일 | 2024년 01월 26일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)신한은행 명동대기업금융센터 |

| 회사고유번호 | 00887362 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 02일 한국투자증권(주), 신한투자증권(주) 및 NH투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2024년 01월 23일이며, 상장예정일은 2024년 01월 26일임. |

|

| [제4-2회] | (단위 :원 ) |

| 항 목 | 내 용 | |

|---|---|---|

| 사채종목 | 무보증사채 | |

| 구 분 | 무기명식 무보증 이권부 원화표시 공모사채 | |

| 권 면 총 액 (전자등록총액) | 30,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | 4.338 | |

| 모집 또는 매출가액 | 각 사채 전자등록 금액의 100%로 한다. | |

| 모집 또는 매출총액 | 30,000,000,000 | |

| 각 사채의 금액 | 본 사채의 경우 「주식ㆍ사채 등의 전자등록에 관한 법률」에따른 전자등록으로 발행하므로 실물채권을 발행하지 않는다. | |

| 연리이자율(%) | 4.338 | |

| 이자지급 방법 및 기한 |

이자지급 방법 |

"본 사채"의 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 이자지급 기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하되, 이자지급기일 이후의 이자는 계산하지 아니한다. 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 |

2024년 04월 26일, 2024년 07월 26일, 2024년 10월 26일, 2025년 01월 26일, 2025년 04월 26일, 2025년 07월 26일, 2025년 10월 26일, 2026년 01월 26일, |

|

| 신용평가 등급 |

평가회사명 | 한국신용평가(주), NICE신용평가(주) |

| 평가일자 | 2024년 01월 05일 / 2024년 01월 09일 | |

| 평가결과등급 | A+(안정적) / A+(안정적) | |

| 상환방법 및 기한 | "본 사채"의 원금은 2027년 01월 26일에 일시 상환한다(원금상환기일). 단, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하되 원금상환기일 이후의 이자는 계산하지 아니한다. 원리금에 대하여 연체이자를 지급한다. 이 경우 연체이자는 지급의무가 있는 날의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체 대출 최고 이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|

| 납 입 기 일 | 2024년 01월 26일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)신한은행 명동대기업금융센터 |

| 회사고유번호 | 00887362 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2024년 01월 02일 한국투자증권(주), 신한투자증권(주) 및 NH투자증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2024년 01월 23일이며, 상장예정일은 2024년 01월 26일임. |

|

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, 담당 임원, 재무팀장 등 - 공동대표주관회사: 담당 임원, 팀장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경이 발생하더라도 수요예측을 재실시 하지 않습니다. |

나. 공동대표주관회사의 공모희망금리 산정, 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정 | 공동대표주관회사인 한국투자증권(주), 신한투자증권(주) 및 NH투자증권(주)는 (주)신세계푸드의 제4-1회 및 제4-2회 무보증사채 발행에 있어 민간채권평가사의 평가금리, 최근 국고 대비 등급민평 스프레드 동향, 최근 동일등급 회사채 발행 사례, 기발행 회사채 유통금리 및 스프레드, 채권시장 동향 및 전망 등을 고려하여 공모희망금리를 결정하였습니다. - 제4-1회 : 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)신세계푸드 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)신세계푸드의 2년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 - 제4-2회 : 청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)신세계푸드 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)신세계푸드의 3년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 공모희망금리 산정에 대한 구체적인 근거는 아래 '공모희망금리 산정근거'를 참고하여주시기 바랍니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 방법은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 발행회사와 대표주관회사가 협의하여 수요예측 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. [제4-1회 및 제4-2회] ① 최저 신청수량: 10억원 ② 최고 신청수량: 각 회차별 본 사채 발행예정금액 ③ 수량단위: 10억원 ④ 가격단위: 1bp |

| 배정대상 및 기준 |

본 사채의 배정은 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 대표주관회사의 내부지침에 따라 결정합니다. - 대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정시 준수 사항 - 대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간ㆍ참여금액 등 정량적 기준 ② 수요예측 참여자의 성향ㆍ과거 참여이력 및 행태ㆍ가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다.

|

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"는 금융투자협회 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 3. 유효수요의 합리적 판단」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. 공모희망금리 산정에 대한 구체적인 근거는 아래의 (주1)을 참고하여 주시기 바랍니다. |

(주1) 공모희망금리 산정근거

공동대표주관회사인 한국투자증권(주), 신한투자증권(주) 및 NH투자증권(주)는 공모희망금리를 결정함에 있어 금융투자협회 「무보증사채 수요예측 모범규준」 'I. 수요예측 업무절차 - 1. 공모 희망금리 및 발행예정금액 제시'에 의거하여 아래와 같은 사항을 종합적으로 검토 및 고려하여 본 사채의 공모희망금리를 결정하였습니다.

| 구분 | 검토사항 |

|---|---|

| ① | 민간채권평가회사 평가금리 및 스프레드 동향 |

| ② | 최근 동일 등급 회사채 발행 사례 |

| ③ | 채권시장 동향 및 전망 |

| ④ | 결론 |

① 민간채권평가회사 평가금리 및 스프레드 동향

가. 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 최초 증권신고서 제출 1영업일 전 (주)신세계푸드 2년 및 3년 만기 회사채 수익률의 산술평균(이하 "개별민평")

| [신세계푸드(주) 회사채 개별민평 금리] | |

| (기준일: 2024년 01월 15일) | (단위: %) |

| 구 분 | 키스자산평가(주) | 한국자산평가(주) | 나이스피앤아이(주) | (주)에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 신세계푸드(주) 2년 만기 | 4.320 | 4.391 | 4.365 | 4.375 | 4.3628 |

| 신세계푸드(주) 3년 만기 | 4.481 | 4.550 | 4.547 | 4.550 | 4.5320 |

| (자료 : 본드웹) (주) 소수점 넷째자리 이하 절사 |

나. 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 A+등급 무보증 회사채 등급민평 수익률(이하 "A+등급민평 금리")의 산술평균은 다음과 같습니다.

| [A+등급 무보증 회사채 등급민평 금리] | |

| (기준일: 2024년 01월 15일) | (단위: %) |

| 항목 | 키스자산평가(주) | 한국자산평가(주) | 나이스피앤아이(주) | (주)에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| A+등급 무보증 회사채 2년 만기 | 4.435 | 4.461 | 4.430 | 4.445 | 4.443 |

| A+등급 무보증 회사채 3년 만기 | 4.591 | 4.620 | 4.612 | 4.620 | 4.611 |

| (자료: 본드웹) (주) 소수점 넷째자리 이하 절사 |

다. 최근 6개월간 개별민평 금리, A+급 회사채 등급민평 금리 및 국고채 금리 대비 스프레드 추이는 아래와 같습니다.

| [2년 만기] | |

| (기준일: 2024년 01월 15일) | (단위: %, bp) |

| 기준일 | 평가금리(%) | Credit Spread(%p) | |||

|---|---|---|---|---|---|

| 국고채 | A+ 회사채 등급민평 |

(주)신세계푸드 개별민평 |

등급민평금리 - 국고채 금리 |

개별민평금리 - 국고채 금리 |

|

| 2024-01-15 | 3.263 | 4.442 | 4.362 | 117.9 | 109.9 |

| 2024-01-12 | 3.281 | 4.447 | 4.367 | 116.6 | 108.6 |

| 2024-01-11 | 3.308 | 4.486 | 4.406 | 117.8 | 109.8 |

| 2024-01-10 | 3.352 | 4.526 | 4.446 | 117.4 | 109.4 |

| 2024-01-09 | 3.362 | 4.519 | 4.439 | 115.7 | 107.7 |

| 2024-01-08 | 3.390 | 4.554 | 4.474 | 116.4 | 108.4 |

| 2024-01-05 | 3.376 | 4.554 | 4.474 | 117.8 | 109.8 |

| 2024-01-04 | 3.333 | 4.503 | 4.423 | 117 | 109 |

| 2024-01-03 | 3.364 | 4.547 | 4.467 | 118.3 | 110.3 |

| 2024-01-02 | 3.328 | 4.527 | 4.447 | 119.9 | 111.9 |

| 2023-12-29 | 3.241 | 4.444 | 4.364 | 120.3 | 112.3 |

| 2023-12-28 | 3.241 | 4.444 | 4.364 | 120.3 | 112.3 |

| 2023-12-27 | 3.294 | 4.507 | 4.427 | 121.3 | 113.3 |

| 2023-12-26 | 3.297 | 4.506 | 4.426 | 120.9 | 112.9 |

| 2023-12-22 | 3.301 | 4.511 | 4.431 | 121 | 113 |

| 2023-12-21 | 3.319 | 4.518 | 4.438 | 119.9 | 111.9 |

| 2023-12-20 | 3.319 | 4.520 | 4.440 | 120.1 | 112.1 |

| 2023-12-19 | 3.368 | 4.556 | 4.476 | 118.8 | 110.8 |

| 2023-12-18 | 3.364 | 4.547 | 4.467 | 118.3 | 110.3 |

| 2023-12-15 | 3.353 | 4.539 | 4.459 | 118.6 | 110.6 |

| 2023-12-14 | 3.323 | 4.504 | 4.424 | 118.1 | 110.1 |

| 2023-12-13 | 3.538 | 4.734 | 4.654 | 119.6 | 111.6 |

| 2023-12-12 | 3.526 | 4.718 | 4.638 | 119.2 | 111.2 |

| 2023-12-11 | 3.555 | 4.749 | 4.669 | 119.4 | 111.4 |

| 2023-12-08 | 3.516 | 4.706 | 4.626 | 119 | 111 |

| 2023-12-07 | 3.545 | 4.739 | 4.659 | 119.4 | 111.4 |

| 2023-12-06 | 3.523 | 4.711 | 4.631 | 118.8 | 110.8 |

| 2023-12-05 | 3.526 | 4.717 | 4.637 | 119.1 | 111.1 |

| 2023-12-04 | 3.565 | 4.761 | 4.681 | 119.6 | 111.6 |

| 2023-12-01 | 3.602 | 4.808 | 4.728 | 120.6 | 112.6 |

| 2023-11-30 | 3.607 | 4.825 | 4.745 | 121.8 | 113.8 |

| 2023-11-29 | 3.581 | 4.809 | 4.729 | 122.8 | 114.8 |

| 2023-11-28 | 3.684 | 4.903 | 4.823 | 121.9 | 113.9 |

| 2023-11-27 | 3.725 | 4.945 | 4.865 | 122 | 114 |

| 2023-11-24 | 3.717 | 4.947 | 4.867 | 123 | 115 |

| 2023-11-23 | 3.695 | 4.925 | 4.845 | 123 | 115 |

| 2023-11-22 | 3.714 | 4.943 | 4.863 | 122.9 | 114.9 |

| 2023-11-21 | 3.683 | 4.923 | 4.843 | 124 | 116 |

| 2023-11-20 | 3.702 | 4.936 | 4.856 | 123.4 | 115.4 |

| 2023-11-17 | 3.726 | 4.965 | 4.885 | 123.9 | 115.9 |

| 2023-11-16 | 3.746 | 4.993 | 4.913 | 124.7 | 116.7 |

| 2023-11-15 | 3.788 | 5.052 | 4.972 | 126.4 | 118.4 |

| 2023-11-14 | 3.888 | 5.149 | 5.069 | 126.1 | 118.1 |

| 2023-11-13 | 3.895 | 5.155 | 5.075 | 126 | 118 |

| 2023-11-10 | 3.874 | 5.140 | 5.060 | 126.6 | 118.6 |

| 2023-11-09 | 3.852 | 5.126 | 5.046 | 127.4 | 119.4 |

| 2023-11-08 | 3.868 | 5.148 | 5.068 | 128 | 120 |

| 2023-11-07 | 3.870 | 5.146 | 5.066 | 127.6 | 119.6 |

| 2023-11-06 | 3.860 | 5.152 | 5.072 | 129.2 | 121.2 |

| 2023-11-03 | 3.892 | 5.197 | 5.117 | 130.5 | 122.5 |

| 2023-11-02 | 3.907 | 5.212 | 5.132 | 130.5 | 122.5 |

| 2023-11-01 | 3.963 | 5.256 | 5.176 | 129.3 | 121.3 |

| 2023-10-31 | 3.980 | 5.258 | 5.178 | 127.8 | 119.8 |

| 2023-10-30 | 3.976 | 5.260 | 5.180 | 128.4 | 120.4 |

| 2023-10-27 | 3.972 | 5.245 | 5.165 | 127.3 | 119.3 |

| 2023-10-26 | 3.995 | 5.267 | 5.187 | 127.2 | 119.2 |

| 2023-10-25 | 3.955 | 5.222 | 5.142 | 126.7 | 118.7 |

| 2023-10-24 | 3.913 | 5.175 | 5.095 | 126.2 | 118.2 |

| 2023-10-23 | 3.961 | 5.210 | 5.130 | 124.9 | 116.9 |

| 2023-10-20 | 3.930 | 5.173 | 5.093 | 124.3 | 116.3 |

| 2023-10-19 | 3.966 | 5.209 | 5.129 | 124.3 | 116.3 |

| 2023-10-18 | 3.954 | 5.188 | 5.108 | 123.4 | 115.4 |

| 2023-10-17 | 3.932 | 5.164 | 5.084 | 123.2 | 115.2 |

| 2023-10-16 | 3.921 | 5.146 | 5.066 | 122.5 | 114.5 |

| 2023-10-13 | 3.903 | 5.131 | 5.051 | 122.8 | 114.8 |

| 2023-10-12 | 3.881 | 5.110 | 5.030 | 122.9 | 114.9 |

| 2023-10-11 | 3.907 | 5.127 | 5.047 | 122 | 114 |

| 2023-10-10 | 3.950 | 5.176 | 5.096 | 122.6 | 114.6 |

| 2023-10-06 | 3.968 | 5.195 | 5.115 | 122.7 | 114.7 |

| 2023-10-05 | 4.039 | 5.264 | 5.184 | 122.5 | 114.5 |

| 2023-10-04 | 4.093 | 5.317 | 5.237 | 122.4 | 114.4 |

| 2023-09-27 | 3.858 | 5.089 | 5.009 | 123.1 | 115.1 |

| 2023-09-26 | 3.878 | 5.112 | 5.032 | 123.4 | 115.4 |

| 2023-09-25 | 3.866 | 5.100 | 5.020 | 123.4 | 115.4 |

| 2023-09-22 | 3.860 | 5.093 | 5.013 | 123.3 | 115.3 |

| 2023-09-21 | 3.925 | 5.137 | 5.057 | 121.2 | 113.2 |

| 2023-09-20 | 3.892 | 5.100 | 5.020 | 120.8 | 112.8 |

| 2023-09-19 | 3.899 | 5.104 | 5.024 | 120.5 | 112.5 |

| 2023-09-18 | 3.907 | 5.110 | 5.030 | 120.3 | 112.3 |

| 2023-09-15 | 3.865 | 5.070 | 4.990 | 120.5 | 112.5 |

| 2023-09-14 | 3.856 | 5.058 | 4.978 | 120.2 | 112.2 |

| 2023-09-13 | 3.867 | 5.075 | 4.995 | 120.8 | 112.8 |

| 2023-09-12 | 3.878 | 5.085 | 5.005 | 120.7 | 112.7 |

| 2023-09-11 | 3.873 | 5.086 | 5.006 | 121.3 | 113.3 |

| 2023-09-08 | 3.822 | 5.025 | 4.945 | 120.3 | 112.3 |

| 2023-09-07 | 3.858 | 5.063 | 4.983 | 120.5 | 112.5 |

| 2023-09-06 | 3.800 | 5.005 | 4.925 | 120.5 | 112.5 |

| 2023-09-05 | 3.800 | 4.994 | 4.914 | 119.4 | 111.4 |

| 2023-09-04 | 3.752 | 4.963 | 4.883 | 121.1 | 113.1 |

| 2023-09-01 | 3.708 | 4.922 | 4.842 | 121.4 | 113.4 |

| 2023-08-31 | 3.720 | 4.939 | 4.859 | 121.9 | 113.9 |

| 2023-08-30 | 3.740 | 4.961 | 4.881 | 122.1 | 114.1 |

| 2023-08-29 | 3.751 | 4.966 | 4.886 | 121.5 | 113.5 |

| 2023-08-28 | 3.765 | 4.981 | 4.901 | 121.6 | 113.6 |

| 2023-08-25 | 3.783 | 5.000 | 4.920 | 121.7 | 113.7 |

| 2023-08-24 | 3.756 | 4.972 | 4.892 | 121.6 | 113.6 |

| 2023-08-23 | 3.766 | 4.981 | 4.901 | 121.5 | 113.5 |

| 2023-08-22 | 3.784 | 5.003 | 4.923 | 121.9 | 113.9 |

| 2023-08-21 | 3.775 | 4.987 | 4.907 | 121.2 | 113.2 |

| 2023-08-18 | 3.725 | 4.943 | 4.863 | 121.8 | 113.8 |

| 2023-08-17 | 3.775 | 4.987 | 4.907 | 121.2 | 113.2 |

| 2023-08-16 | 3.716 | 4.932 | 4.852 | 121.6 | 113.6 |

| 2023-08-14 | 3.752 | 4.976 | 4.896 | 122.4 | 114.4 |

| 2023-08-11 | 3.715 | 4.941 | 4.861 | 122.6 | 114.6 |

| 2023-08-10 | 3.714 | 4.930 | 4.850 | 121.6 | 113.6 |

| 2023-08-09 | 3.710 | 4.927 | 4.847 | 121.7 | 113.7 |

| 2023-08-08 | 3.690 | 4.903 | 4.823 | 121.3 | 113.3 |

| 2023-08-07 | 3.730 | 4.939 | 4.859 | 120.9 | 112.9 |

| 2023-08-04 | 3.758 | 4.978 | 4.898 | 122 | 114 |

| 2023-08-03 | 3.741 | 4.959 | 4.879 | 121.8 | 113.8 |

| 2023-08-02 | 3.705 | 4.924 | 4.844 | 121.9 | 113.9 |

| 2023-08-01 | 3.685 | 4.916 | 4.836 | 123.1 | 115.1 |

| 2023-07-31 | 3.715 | 4.945 | 4.865 | 123 | 115 |

| 2023-07-28 | 3.676 | 4.903 | 4.823 | 122.7 | 114.7 |

| 2023-07-27 | 3.617 | 4.856 | 4.776 | 123.9 | 115.9 |

| 2023-07-26 | 3.651 | 4.888 | 4.808 | 123.7 | 115.7 |

| 2023-07-25 | 3.671 | 4.905 | 4.825 | 123.4 | 115.4 |

| 2023-07-24 | 3.651 | 4.876 | 4.796 | 122.5 | 114.5 |

| 2023-07-21 | 3.636 | 4.860 | 4.780 | 122.4 | 114.4 |

| 2023-07-20 | 3.626 | 4.847 | 4.767 | 122.1 | 114.1 |

| 2023-07-19 | 3.586 | 4.808 | 4.728 | 122.2 | 114.2 |

| 2023-07-18 | 3.639 | 4.856 | 4.776 | 121.7 | 113.7 |

| 2023-07-17 | 3.656 | 4.872 | 4.792 | 121.6 | 113.6 |

| (자료: 본드웹) 주) 국고채 금리 및 등급민평 금리는 '한국금융투자협회'가 발표한 "시가평가기준수익률"입니다. |

| [3년 만기] | |

| (기준일: 2024년 01월 15일) | (단위: %, bp) |

| 기준일 | 평가금리(%) | Credit Spread(%p) | |||

|---|---|---|---|---|---|

| 국고채 | A+ 회사채 등급민평 |

(주)신세계푸드 개별민평 |

등급민평금리 - 국고채 금리 |

개별민평금리 - 국고채 금리 |

|

| 2024-01-15 | 3.195 | 4.610 | 4.532 | 141.5 | 133.7 |

| 2024-01-12 | 3.197 | 4.612 | 4.534 | 141.5 | 133.7 |

| 2024-01-11 | 3.222 | 4.645 | 4.566 | 142.3 | 134.4 |

| 2024-01-10 | 3.267 | 4.690 | 4.611 | 142.3 | 134.4 |

| 2024-01-09 | 3.247 | 4.671 | 4.592 | 142.4 | 134.5 |

| 2024-01-08 | 3.290 | 4.712 | 4.633 | 142.2 | 134.3 |

| 2024-01-05 | 3.280 | 4.702 | 4.623 | 142.2 | 134.3 |

| 2024-01-04 | 3.224 | 4.648 | 4.569 | 142.4 | 134.5 |

| 2024-01-03 | 3.275 | 4.696 | 4.617 | 142.1 | 134.2 |

| 2024-01-02 | 3.245 | 4.660 | 4.582 | 141.5 | 133.7 |

| 2023-12-29 | 3.145 | 4.562 | 4.483 | 141.7 | 133.8 |

| 2023-12-28 | 3.145 | 4.562 | 4.483 | 141.7 | 133.8 |

| 2023-12-27 | 3.212 | 4.631 | 4.552 | 141.9 | 134 |

| 2023-12-26 | 3.216 | 4.636 | 4.557 | 142 | 134.1 |

| 2023-12-22 | 3.225 | 4.645 | 4.566 | 142 | 134.1 |

| 2023-12-21 | 3.232 | 4.653 | 4.574 | 142.1 | 134.2 |

| 2023-12-20 | 3.223 | 4.644 | 4.566 | 142.1 | 134.3 |

| 2023-12-19 | 3.273 | 4.691 | 4.612 | 141.8 | 133.9 |

| 2023-12-18 | 3.279 | 4.696 | 4.617 | 141.7 | 133.8 |

| 2023-12-15 | 3.275 | 4.693 | 4.614 | 141.8 | 133.9 |

| 2023-12-14 | 3.236 | 4.654 | 4.576 | 141.8 | 134 |

| 2023-12-13 | 3.460 | 4.876 | 4.797 | 141.6 | 133.7 |

| 2023-12-12 | 3.447 | 4.863 | 4.785 | 141.6 | 133.8 |

| 2023-12-11 | 3.470 | 4.889 | 4.811 | 141.9 | 134.1 |

| 2023-12-08 | 3.460 | 4.854 | 4.776 | 139.4 | 131.6 |

| 2023-12-07 | 3.505 | 4.900 | 4.821 | 139.5 | 131.6 |

| 2023-12-06 | 3.470 | 4.863 | 4.784 | 139.3 | 131.4 |

| 2023-12-05 | 3.482 | 4.879 | 4.800 | 139.7 | 131.8 |

| 2023-12-04 | 3.532 | 4.934 | 4.855 | 140.2 | 132.3 |

| 2023-12-01 | 3.585 | 4.989 | 4.911 | 140.4 | 132.6 |

| 2023-11-30 | 3.582 | 4.991 | 4.913 | 140.9 | 133.1 |

| 2023-11-29 | 3.550 | 4.962 | 4.884 | 141.2 | 133.4 |

| 2023-11-28 | 3.650 | 5.064 | 4.985 | 141.4 | 133.5 |

| 2023-11-27 | 3.687 | 5.108 | 5.030 | 142.1 | 134.3 |

| 2023-11-24 | 3.674 | 5.104 | 5.025 | 143 | 135.1 |

| 2023-11-23 | 3.642 | 5.074 | 4.995 | 143.2 | 135.3 |

| 2023-11-22 | 3.665 | 5.100 | 5.022 | 143.5 | 135.7 |

| 2023-11-21 | 3.639 | 5.077 | 4.998 | 143.8 | 135.9 |

| 2023-11-20 | 3.659 | 5.097 | 5.019 | 143.8 | 136 |

| 2023-11-17 | 3.685 | 5.124 | 5.046 | 143.9 | 136.1 |

| 2023-11-16 | 3.697 | 5.139 | 5.060 | 144.2 | 136.3 |

| 2023-11-15 | 3.745 | 5.199 | 5.120 | 145.4 | 137.5 |

| 2023-11-14 | 3.857 | 5.320 | 5.241 | 146.3 | 138.4 |

| 2023-11-13 | 3.872 | 5.337 | 5.258 | 146.5 | 138.6 |

| 2023-11-10 | 3.853 | 5.322 | 5.243 | 146.9 | 139 |

| 2023-11-09 | 3.838 | 5.305 | 5.227 | 146.7 | 138.9 |

| 2023-11-08 | 3.871 | 5.337 | 5.258 | 146.6 | 138.7 |

| 2023-11-07 | 3.882 | 5.346 | 5.267 | 146.4 | 138.5 |

| 2023-11-06 | 3.880 | 5.344 | 5.265 | 146.4 | 138.5 |

| 2023-11-03 | 3.945 | 5.404 | 5.325 | 145.9 | 138 |

| 2023-11-02 | 3.980 | 5.437 | 5.359 | 145.7 | 137.9 |

| 2023-11-01 | 4.065 | 5.520 | 5.441 | 145.5 | 137.6 |

| 2023-10-31 | 4.083 | 5.535 | 5.456 | 145.2 | 137.3 |

| 2023-10-30 | 4.085 | 5.534 | 5.455 | 144.9 | 137 |

| 2023-10-27 | 4.077 | 5.524 | 5.445 | 144.7 | 136.8 |

| 2023-10-26 | 4.112 | 5.557 | 5.478 | 144.5 | 136.6 |

| 2023-10-25 | 4.045 | 5.489 | 5.410 | 144.4 | 136.5 |

| 2023-10-24 | 3.995 | 5.439 | 5.360 | 144.4 | 136.5 |

| 2023-10-23 | 4.060 | 5.498 | 5.419 | 143.8 | 135.9 |

| 2023-10-20 | 4.027 | 5.463 | 5.385 | 143.6 | 135.8 |

| 2023-10-19 | 4.065 | 5.500 | 5.421 | 143.5 | 135.6 |

| 2023-10-18 | 4.027 | 5.463 | 5.385 | 143.6 | 135.8 |

| 2023-10-17 | 3.994 | 5.429 | 5.350 | 143.5 | 135.6 |

| 2023-10-16 | 3.974 | 5.407 | 5.329 | 143.3 | 135.5 |

| 2023-10-13 | 3.952 | 5.385 | 5.306 | 143.3 | 135.4 |

| 2023-10-12 | 3.927 | 5.357 | 5.278 | 143 | 135.1 |

| 2023-10-11 | 3.947 | 5.372 | 5.293 | 142.5 | 134.6 |

| 2023-10-10 | 4.000 | 5.422 | 5.344 | 142.2 | 134.4 |

| 2023-10-06 | 4.011 | 5.435 | 5.356 | 142.4 | 134.5 |

| 2023-10-05 | 4.085 | 5.507 | 5.428 | 142.2 | 134.3 |

| 2023-10-04 | 4.140 | 5.562 | 5.483 | 142.2 | 134.3 |

| 2023-09-27 | 3.875 | 5.297 | 5.218 | 142.2 | 134.3 |

| 2023-09-26 | 3.897 | 5.318 | 5.239 | 142.1 | 134.2 |

| 2023-09-25 | 3.881 | 5.301 | 5.223 | 142 | 134.2 |

| 2023-09-22 | 3.866 | 5.285 | 5.206 | 141.9 | 134 |

| 2023-09-21 | 3.925 | 5.342 | 5.263 | 141.7 | 133.8 |

| 2023-09-20 | 3.880 | 5.297 | 5.218 | 141.7 | 133.8 |

| 2023-09-19 | 3.885 | 5.302 | 5.223 | 141.7 | 133.8 |

| 2023-09-18 | 3.894 | 5.313 | 5.235 | 141.9 | 134.1 |

| 2023-09-15 | 3.847 | 5.266 | 5.187 | 141.9 | 134 |

| 2023-09-14 | 3.835 | 5.254 | 5.175 | 141.9 | 134 |

| 2023-09-13 | 3.850 | 5.269 | 5.190 | 141.9 | 134 |

| 2023-09-12 | 3.862 | 5.281 | 5.202 | 141.9 | 134 |

| 2023-09-11 | 3.860 | 5.278 | 5.200 | 141.8 | 134 |

| 2023-09-08 | 3.791 | 5.209 | 5.131 | 141.8 | 134 |

| 2023-09-07 | 3.840 | 5.259 | 5.180 | 141.9 | 134 |

| 2023-09-06 | 3.775 | 5.194 | 5.115 | 141.9 | 134 |

| 2023-09-05 | 3.765 | 5.184 | 5.105 | 141.9 | 134 |

| 2023-09-04 | 3.732 | 5.152 | 5.073 | 142 | 134.1 |

| 2023-09-01 | 3.687 | 5.106 | 5.027 | 141.9 | 134 |

| 2023-08-31 | 3.717 | 5.137 | 5.058 | 142 | 134.1 |

| 2023-08-30 | 3.740 | 5.162 | 5.083 | 142.2 | 134.3 |

| 2023-08-29 | 3.740 | 5.160 | 5.081 | 142 | 134.1 |

| 2023-08-28 | 3.760 | 5.179 | 5.101 | 141.9 | 134.1 |

| 2023-08-25 | 3.790 | 5.209 | 5.131 | 141.9 | 134.1 |

| 2023-08-24 | 3.754 | 5.174 | 5.095 | 142 | 134.1 |

| 2023-08-23 | 3.770 | 5.188 | 5.109 | 141.8 | 133.9 |

| 2023-08-22 | 3.798 | 5.216 | 5.137 | 141.8 | 133.9 |

| 2023-08-21 | 3.790 | 5.209 | 5.130 | 141.9 | 134 |

| 2023-08-18 | 3.726 | 5.146 | 5.067 | 142 | 134.1 |

| 2023-08-17 | 3.782 | 5.203 | 5.124 | 142.1 | 134.2 |

| 2023-08-16 | 3.701 | 5.126 | 5.047 | 142.5 | 134.6 |

| 2023-08-14 | 3.748 | 5.175 | 5.096 | 142.7 | 134.8 |

| 2023-08-11 | 3.695 | 5.121 | 5.043 | 142.6 | 134.8 |

| 2023-08-10 | 3.677 | 5.103 | 5.025 | 142.6 | 134.8 |

| 2023-08-09 | 3.670 | 5.098 | 5.019 | 142.8 | 134.9 |

| 2023-08-08 | 3.645 | 5.074 | 4.996 | 142.9 | 135.1 |

| 2023-08-07 | 3.689 | 5.119 | 5.040 | 143 | 135.1 |

| 2023-08-04 | 3.737 | 5.167 | 5.088 | 143 | 135.1 |

| 2023-08-03 | 3.715 | 5.146 | 5.068 | 143.1 | 135.3 |

| 2023-08-02 | 3.670 | 5.103 | 5.024 | 143.3 | 135.4 |

| 2023-08-01 | 3.650 | 5.083 | 5.004 | 143.3 | 135.4 |

| 2023-07-31 | 3.682 | 5.115 | 5.036 | 143.3 | 135.4 |

| 2023-07-28 | 3.633 | 5.066 | 4.987 | 143.3 | 135.4 |

| 2023-07-27 | 3.583 | 5.016 | 4.937 | 143.3 | 135.4 |

| 2023-07-26 | 3.622 | 5.053 | 4.975 | 143.1 | 135.3 |

| 2023-07-25 | 3.639 | 5.071 | 4.992 | 143.2 | 135.3 |

| 2023-07-24 | 3.620 | 5.051 | 4.973 | 143.1 | 135.3 |

| 2023-07-21 | 3.602 | 5.034 | 4.955 | 143.2 | 135.3 |

| 2023-07-20 | 3.582 | 5.015 | 4.937 | 143.3 | 135.5 |

| 2023-07-19 | 3.540 | 4.974 | 4.895 | 143.4 | 135.5 |

| 2023-07-18 | 3.600 | 5.034 | 4.955 | 143.4 | 135.5 |

| 2023-07-17 | 3.607 | 5.042 | 4.963 | 143.5 | 135.6 |

| (자료: 본드웹) 주) 국고채 금리 및 등급민평 금리는 '한국금융투자협회'가 발표한 "시가평가기준수익률"입니다. |

② 최근 6개월간 동일등급, 동일만기 회사채 발행사례

최근 6개월간 발행된 동일등급(A+), 동일만기 무보증 공모회사채 발행내역은 다음과 같습니다.

| [최근 6개월 동일등급(A+) 2년 만기 회사채 발행 사례] |

| (단위 : 억원, bp) |

| 발행사 | 회차 | 납입일 | 최초 신고수량 |

공모희망금리 | 확정 발행조건 |

확정 발행수량 |

발행금리 | 유효수요물량 | 수요예측 총참여물량 |

경쟁률 | 증액수량 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 에스케이매직 | 12 | 23/11/3 | 500 | 개별민평 2년 -0.30%p ~ +0.30%p | 0.30% | 1,000 | 5.416% | 1,050 | 1,050 | 2.10 : 1 | 500 |

| 에스케이온 | 4-1 | 23/10/31 | 800 | 등급민평 2년 -0.30%p ~ +0.30%p | 0.30% | 650 | 5.560% | 650 | 650 | 0.81 : 1 | -150 |

| LS전선 | 29-1 | 23/10/24 | 600 | 개별민평 2년 -0.30%p ~ +0.30%p | -0.01% | 800 | 5.118% | 2,050 | 2,050 | 3.42 : 1 | 200 |

| 한화 | 247-1 | 23/9/19 | 500 | 개별민평 2년 -0.50%p ~ +0.50%p | -0.08% | 1,400 | 5.091% | 4,900 | 4,900 | 9.80 : 1 | 900 |

| SK실트론 | 49-1 | 23/9/6 | 300 | 개별민평 2년 -0.50%p~+0.50%p | -0.18% | 570 | 4.899% | 2,980 | 2,980 | 9.93 : 1 | 270 |

| 동원에프앤비 | 12-1 | 23/8/28 | 400 | 개별민평 2년 -0.50%p~+0.50%p | -0.11% | 850 | 4.787% | 1,720 | 1,720 | 4.30 : 1 | 450 |

| (출처 : 금융감독원 전자공시시스템) |

최근 6개월간 동일등급, 2년 만기 회사채 발행 내역은 총 6건입니다. 그 중 5건은 기준금리로 개별민평을 사용하였고, 1건은 등급민평을 사용하였습니다. 공모희망금리의 개별민평 금리 기준 상단은 +30~+50bp 수준, 하단은 -50bp~-30bp 수준이며, 등급민평 금리 기준 -30bp~+30bp 수준입니다. 상기 종목의 수요예측에서 총 5종목이 최초 신고서 상의 공모금액을 상회하는 기관 수요예측 참여가 있었으며, 2건을 제외하고 금리밴드 상단 보다 낮게 발행금리가 결정되었습니다.

| [최근 6개월 동일등급(A+) 3년 만기 회사채 발행 사례] |

| (단위 : 억원, bp) |

| 발행사 | 회차 | 납입일 | 최초 신고수량 |

공모희망금리 | 확정 발행조건 |

확정 발행수량 |

발행금리 | 유효수요물량 | 수요예측 총참여물량 |

경쟁률 | 증액수량 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 에스케이온 | 4-2 | 23/10/31 | 1,200 | 등급민평 3년 -0.30%p ~ +0.30%p | 0.30% | 1,350 | 5.560% | 1,650 | 1,650 | 1.38 : 1 | 150 |

| LS전선 | 29-2 | 23/10/24 | 300 | 개별민평 3년 -0.30%p ~ +0.30%p | -0.25% | 700 | 5.148% | 2,250 | 2,250 | 7.50 : 1 | 400 |

| 한화 | 247-2 | 23/9/19 | 700 | 개별민평 3년 -0.50%p ~ +0.50%p | -0.11% | 1,000 | 5.255% | 3,150 | 3,150 | 4.50 : 1 | 300 |

| 삼척블루파워 | 9 | 23/9/15 | 2,050 | 개별민평 3년 -0.15%p~+0.15%p | 0.15% | 2,050 | 7.402% | 240 | 240 | 0.12 : 1 | - |

| SK실트론 | 49-2 | 23/9/6 | 1,000 | 개별민평 3년 -0.50%p~+0.50%p | -0.26% | 2,130 | 5.079% | 6,980 | 6,980 | 6.98 : 1 | 1,130 |

| 동원에프앤비 | 12-2 | 23/8/28 | 600 | 개별민평 3년 -0.50%p~+0.50%p | -0.10% | 700 | 4.966% | 1,900 | 1,900 | 3.17 : 1 | 100 |

| (출처 : 금융감독원 전자공시시스템) |

최근 6개월간 동일등급, 3년 만기 회사채 발행 내역은 총 6건입니다. 그 중 5건은 기준금리로 개별민평을 사용하였고, 1건은 등급민평을 사용하였습니다. 공모희망금리의 개별민평 금리 기준 상단은 +15~+50bp 수준, 하단은 -50bp~-15bp 수준이며, 등급민평 금리 기준 -30bp~+30bp 수준입니다. 상기 종목의 수요예측에서 총 5종목이 최초 신고서 상의 공모금액을 상회하는 기관 수요예측 참여가 있었으며, 2건을 제외하고 금리밴드 상단 보다 낮게 발행금리가 결정되었습니다.

한편 개별민평금리는 민간채권평가사가 평가하는 이론적인 금리로 실제 유통금리와는 차이가 있을 수 있으나 시장내에서 개별종목의 유통물 거래시 가격결정의 기준으로 가장 많이 사용되고 있습니다. 따라서 최근 공모희망금리 밴드표기 방식으로 개별민평금리 기준 표기방식이 선호되는 이유는 회사채 신용스프레드의 단기 변동성이 큰 시장상황에서 개별종목의 발행금리를 개별민평금리로 표시되는 것이 국고채 기준표기방식보다 변동하는 시장가격을 더 현실적으로 반영한다는 시장내 의견이 반영된 것으로 판단됩니다.

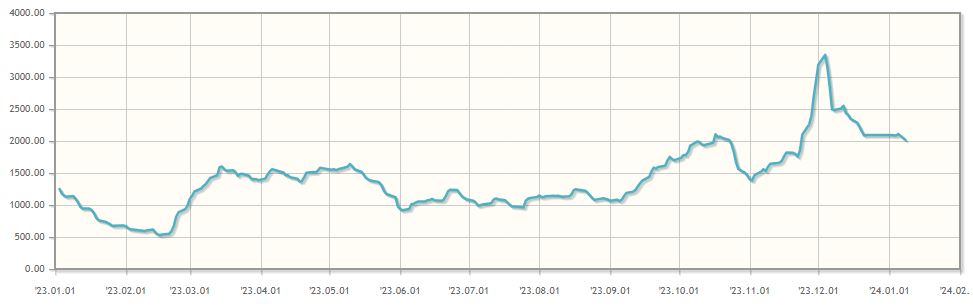

③ 채권시장 동향 및 전망

2019년 세계 경제는 미ㆍ중 무역갈등으로 촉발된 불확실성이 지속되는 가운데 금리 인하 기조가 지속되었습니다. 미국 연방준비제도(Fed)는 2019년 7월 FOMC에서 글로벌 경기 부진과 미국 물가상승률의 정책 목표(2%) 도달 불확실성으로 10년 7개월만에 기준금리를 2.25~2.50%에서 2.00~2.25%로 하향 조정하였습니다. 이어 9월 FOMC 및 10월 FOMC에서도 연달아 두 차례 금리를 하향 조정하였습니다(9월 1.75~2.00%로 금리 하향 후 10월 1.50~1.75%로 추가 하향 조정). 또한 이후 기준금리를 1.50~1.75%로 유지하던 중, 코로나19가 중국을 넘어 전 세계적인 팬데믹으로 확산되자 2020년 3월 두 차례의 FOMC에서 금리를 1.50~1.75%에서 0.00~0.25%로 전격 인하하였습니다. 더불어 기업지원, 회사채 매입 등 정책적인 지원을 통해 코로나19로 인한 경기하락을 방어하고자 통화정책의 완화적인 기조를 강화하였습니다.

한편 한국은행 또한 2020년 3월 16일 코로나19로 인한 임시 금융통화위원회를 개최하여 기준금리를 1.25%에서 0.75%로 0.5%포인트 인하하여 처음으로 0%대 저금리 시대에 진입하였으며 이후 5월 28일에 열린 금통위에서 추가로 0.25%포인트 인하하여 기준금리가 0.50%로 하락했습니다. 시중금리의 경우 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 FOMC의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 기대감에 장기물 위주로 상승하는 모습을 보였습니다. 하지만 파월 연준 총재는 2021년 1월 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, 코로나19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐갈 뜻을 밝혔습니다. 이러한 시장 기대에 부합하듯 2021년 3월 16일과 17일 양일 진행된 FOMC에서 파월 연준 총재는 현재의 금리 및 자산매입 정책을 유지할 것을 시사하였습니다.

그러나 각국 중앙은행은 최근 몇 달 사이 예상보다 빠른 경제 회복 속도와 시장 기대를 상회하는 인플레이션으로 인해 조기 테이퍼링 및 금리 정상화 가능성을 언급하였습니다. 경기 측면에서 IMF와 OECD는 각각 올해 세계경제 성장률을 6.0%, 5.8%로 전망하였고, 6월 초 세계은행은 세계경제 성장률을 지난 1월 전망치(4.1%)보다 1.5%p. 상향 조정한 5.6%로 전망하였습니다. 물가 측면에서 미국의 5월 소비자물가 상승률은 5.0%로 2008년 8월 이후 가장 높은 수준을 기록하였습니다. 한국은행은 2021년 5월, 올해 물가 상승률 전망치를 1.3%에서 1.8% 수준으로 상향하였습니다.

FOMC는 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이주열 한국은행 총재는 6월, 물가 상승과 금융불균형을 이유로 연내 2차례의 금리 인상이 가능함을 시사하였습니다. 중앙은행의 매파적 발언이 이어지자 단기금리가 급등하고, 장단기 스프레드가 급격히 축소되는 등 채권시장 변동성은 확대되었습니다. 12월 FOMC는 기준금리 동결(0~0.25%)과 자산매입 축소(테이퍼링) 1,200억 달러 규모를 기존에 계획했던 종료 시점인 2022년 6월에서 3월로 앞당길 것임을 발표했으며, 점도표상 2022년 세 차례 금리 인상 가능성에 대해 시사했습니다. 국내의 경우 2021년 6월부터 지속된 이주열 총재의 기준금리 인상 발언 이후 2021년 8월 금통위에서 기준금리 0.25%p. 인상(기준금리 0.75%)을 결정하였습니다. 이후 2021년 11월 기준금리를 0.75%에서 1.00%로 인상하였으며, 가파른 금리 인상 경로를 선반영하며 급등하던 국채 금리는 11월 들어 안정세를 나타냈습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 간 긴 시간이 걸리지 않을 것이라며 인플레이션이 일시적이라는 기존 입장을 선회하였고, 물가를 분명히 통제해야할 대상으로 인식하고 있음을 시사하였습니다. 또한, 2022년 1월 금통위에서는 기준금리를 1.00%에서 1.25%로 0.25%p 인상한 바, 기준금리는 범세계적 코로나19 확산 이전 수준으로 회귀하였습니다. 한편, 2022년 2월 금통위에서는 기준금리를 동결하였으나, 2022년 4월과 5월 금통위에서 각각 금리를 0.25%p 인상하여 한국은행 기준금리는 1.75%로 상승하였습니다.

2022년 6월 미국 FOMC에서는 지속적으로 상승하는 물가에 대응하기 위해 기준금리를 0.75%p 인상하며 자이언트스텝을 단행하였습니다. 이에 따라 미국 기준금리는 0.75%~1.00%에서 1.50%~1.75%로 인상되었습니다. 연준이 금리를 급속히 올린 것은 미국의 소비자물가 상승률이 40년만에 최고치를 갱신하는 등 높은 인플레이션 압력을 받고 있기 때문입니다. 연준은 인플레이션이 안정화 될때까지 추가적인 금리 인상을 시사하였습니다. 한편, 2022년 7월 금통위는 미국 기준금리의 추가적인 인상예상에 따른 한미 금리 역전가시화 및 국내 높은 물가 상승률이 지속되는점(2022.06 소비자물가지수 6.0%) 등을 고려하여 1.75%인 기준 금리를 2.25%로 0.50%p 인상하였습니다. 이후에도 파월 연준 의장은 지속적 금리 인상을 시사하며, 적극적 통화긴축 의지를 드러냈으며, 7월 FOMC 0.75%p. 인상, 9월 FOMC 0.75%p. 인상, 11월 FOMC에서도 기준금리를 0.75%p. 인상하며 4차례 연속 자이언트스텝을 단행하였고 12월 FOMC에서 0.50%p.를 인상하였으며 2023년 2월 0.25%p.를 인상하였습니다. 2023년 3월 FOMC에서는 SVB 파산에 따라 금융안정성을 위한 금리 동결 혹은 인하 주장이 제기되었으나 미 연준은 물가안정을 더욱 중시하는 기조를 보이며 0.25%p. 추가 인상을 결정하였고, 5월 FOMC에서 연달아 0.25%p. 인상하였습니다. 2023년 6월 FOMC는 15개월 만에 금리를 동결하였으나, 2023년 7월 다시 0.25%p 추가 인상을 결정하여 22년만에 최고치의 금리 수준을 기록하였습니다. 7월 CPI와 근원 CPI 상승률이 예상치를 하회하였지만, FOMC 의사록에서는 추가 금리 인상을 시사하였습니다. 2023년 9월 FOMC에서는 연내 한차례 소폭 추가 인상을 사실상 예고하면서 긴축 기조를 당분간 유지할 것을 분명히 하면서도 금리동결을 결정하였고 이어진 11월, 12월 FOMC에서도 기준금리를 동결하였습니다. 이에 미국의 기준금리는 증권신고서 제출일 현재 5.25%~5.50%입니다. 연준은 기준금리를 3연속 동결하면서 점도표의 2024년 기준금리 전망을 크게 낮췄고 미국 기준금리가 2024년 말까지 0.25%포인트씩 세 차례(0.75%포인트) 내려갈 수 있다고 봤습니다.

글로벌 중앙은행들의 연이은 기준금리 인상 및 높은 물가 상승 압력에 대한 대응으로, 2022년 8월 25일, 2022년 10월 12일, 2022년 11월 24일 및 2023년 1월 13일 금융통화위원회에서 각각 0.25%p., 0.50%p., 0.25%p., 0.25%p. 인상을 결정하여 한국은행 기준금리는 3.50% 수준이 되었습니다. 이후 2023년 2월 금통위에서는 물가와 경기를 함께 고려하여 금리 인상 1년 반만에 기준금리를 동결하였습니다. 2023년 4월 금통위에서는 3월 발생한 SVB, CS 파산으로 인한 글로벌 금융 시장 불안정성 확대를 지적하며 만장일치로 동결을 결정하였으나 기자회견에서 총재는 5명의 위원은 추가 인상의 여지를 열어두었다고 언급하였습니다. 2023년 5월 25일 시행된 5월 금통위에서 4월에 이어 만장일치로 기준금리를 동결하였으나, 총재가 기자회견에서 6명의 금통위원 모두가 추가 금리 인상 가능성을 열어두고 있다고 언급하며 추가 인상이 언제든 가능하다고 언급하였습니다. 2023년 7월 금통위에서 금리 동결에 이어, 8월 금통위에서도 동결을 결정하였으나 모든 위원들이 가계부채 증가세 등을 우려하며 3.75%까지 기준금리를 추가 인상 가능성을 열어둬야 한다는 의견을 제시하였습니다. 10월 금통위 및 11월 금통위에 이어 2024년 1월 11일 금통위에서도 기준금리를 동결하여 증권신고서 제출일 현재 한국 기준금리는 3.50%를 기록하고 있습니다. 금통위에서는 전체적으로 물가 둔화 흐름이 지속되고 있으며 유가 상승 가능성, 이스라엘-하마스 사태 등 대외 경제 불안 위험이 많이 완화됐다고 말하며 금리 인상 가능성을 일축시켰습니다. 또한 지난해 11월 마지막 금통위 당시 이 총재를 제외한 6명 금통위원 중 4명이 3.75%까지 추가 금리 인상 가능성을 열어두자는 의견이었지만, 이번 회의에서는 모든 금통위원이 추가 금리 인상 가능성을 부정했습니다. 그러나 총재는 사견을 전제로 "적어도 6개월 이상은 기준금리 인하가 쉽지 않을 것"이라고도 하여 당분간은 국내 기준금리가 현재 상태를 유지할 것으로 전망됩니다.

태영건설 기업재무구조개선(워크아웃) 신청을 계기로 불거진 부동산 PF 부실 문제로 당분간 크레딧 시장은 산업별, 업체별 선별적인 수요가 예상됩니다. 그러나 부동산이나 건설업의 큰 위기로 번져 시스템 위기가 될 가능성은 적다고 보여지며, 우량 크레딧 시장은 투자매력도를 바탕으로 상대적으로 안정세를 이어갈 것으로 전망됩니다. 다만, 향후 통화정책 불확실성에 따라 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별회사의 신용도 및 재무안정성을 바탕으로 최근 재무실적이 저조한 회사 또는 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 수 있습니다. 또한 각국의 금리차이, 유가 변동성 확대, 우크라이나-러시아 전쟁 및 이스라엘-하마스 전쟁으로 지정학적 리스크 확대 등으로 인한 글로벌 경기 변동은 회사채 투자 심리를 위축시킬 수 있습니다.

④ 결론

이에 따라 공동대표주관회사는 (주)신세계푸드 제4-1회 및 제4-2회 무보증사채의 발행을 위한 공모희망금리 결정시 '① 민간채권평가회사 평가금리 및 스프레드 동향', '② 동일등급 회사채 발행 사례'를 종합적으로 고려하여 공모희망금리를 아래와 같이 결정하였습니다.

[최종 공모희망금리밴드]

| 구 분 | 내 용 |

|---|---|

| 제4-1회 무보증사채 |

청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)신세계푸드 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)신세계푸드의 2년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 |

| 제4-2회 무보증사채 |

청약일 1영업일 전 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)신세계푸드 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)신세계푸드의 3년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율 |

(주)신세계푸드와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아닙니다. 투자 결정을 위한 판단, 수요예측, 청약 시 참고사항으로 활용해야 하며 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다.

다. 수요예측 결과

1. 수요예측 참여 내역

| [회 차 : 제4-1회] | (단위 : 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 5 | 20 | - | - | - | - | 25 |

| 수량 | 600 | 1100 | - | - | - | - | 1,700 |

| 경쟁률 | 1.50:1 | 2.75:1 | - | - | - | - | 4.25:1 |

| (주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임 (주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| (*) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제4-2회] | (단위 : 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 (집합) |

투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* |

거래실적 무 |

||

| 건수 | 7 | 15 | 1 | - | - | - | 23 |

| 수량 | 800 | 830 | 100 | - | - | - | 1,730 |

| 경쟁률 | 2.67:1 | 2.77:1 | 0.33:1 | - | - | - | 5.77:1 |

| (주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임 (주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| (*) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

2. 수요예측 신청가격 분포

| [회 차 : 제4-1회] | (단위 : bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -21 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.88% | 100 | 5.88% | 포함 |

| -18 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.88% | 200 | 11.76% | 포함 |

| -17 | - | - | 2 | 140 | - | - | - | - | - | - | - | - | 2 | 140 | 8.24% | 340 | 20.00% | 포함 |

| -14 | - | - | 1 | 30 | - | - | - | - | - | - | - | - | 1 | 30 | 1.76% | 370 | 21.76% | 포함 |

| -13 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.59% | 380 | 22.35% | 포함 |

| -12 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 1.18% | 400 | 23.53% | 포함 |

| -11 | 1 | 200 | 1 | 50 | - | - | - | - | - | - | - | - | 2 | 250 | 14.71% | 650 | 38.24% | 포함 |

| -10 | 2 | 200 | 4 | 270 | - | - | - | - | - | - | - | - | 6 | 470 | 27.65% | 1,120 | 65.88% | 포함 |

| -8 | - | - | 1 | 10 | - | - | - | - | - | - | - | - | 1 | 10 | 0.59% | 1,130 | 66.47% | 포함 |

| -7 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.88% | 1,230 | 72.35% | 포함 |

| -5 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 2.94% | 1,280 | 75.29% | 포함 |

| -4 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.88% | 1,380 | 81.18% | 포함 |

| -2 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 1.18% | 1,400 | 82.35% | 포함 |

| -1 | - | - | 2 | 150 | - | - | - | - | - | - | - | - | 2 | 150 | 8.82% | 1,550 | 91.18% | 포함 |

| 0 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.88% | 1,650 | 97.06% | 포함 |

| 3 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 1.18% | 1,670 | 98.24% | 포함 |

| 4 | - | - | 1 | 30 | - | - | - | - | - | - | - | - | 1 | 30 | 1.76% | 1,700 | 100.00% | 포함 |

| 합계 | 5 | 600 | 20 | 1,100 | 0 | 0 | - | - | - | - | - | - | 25 | 1,700 | 100.00% | - | - | |

| (주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| (*) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제4-2회] | (단위 : bp, 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 중개업자 |

연기금, 운용사(고유), 은행, 보험 |

기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| -40 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 2.89% | 50 | 2.89% | 포함 |

| -39 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 2.89% | 100 | 5.78% | 포함 |

| -30 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.78% | 200 | 11.56% | 포함 |

| -29 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.78% | 300 | 17.34% | 포함 |

| -25 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 5.78% | 400 | 23.12% | 포함 |

| -21 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.78% | 500 | 28.90% | 포함 |

| -20 | - | - | 2 | 60 | - | - | - | - | - | - | - | - | 2 | 60 | 3.47% | 560 | 32.37% | 포함 |

| -19 | - | - | 1 | 20 | - | - | - | - | - | - | - | - | 1 | 20 | 1.16% | 580 | 33.53% | 포함 |

| -18 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 5.78% | 680 | 39.31% | 포함 |

| -15 | 1 | 100 | 2 | 70 | - | - | - | - | - | - | - | - | 3 | 170 | 9.83% | 850 | 49.13% | 포함 |

| -14 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.78% | 950 | 54.91% | 포함 |

| -12 | 1 | 100 | 1 | 30 | - | - | - | - | - | - | - | - | 2 | 130 | 7.51% | 1,080 | 62.43% | 포함 |

| -10 | 1 | 100 | 1 | 20 | - | - | - | - | - | - | - | - | 2 | 120 | 6.94% | 1,200 | 69.36% | 포함 |

| -7 | 2 | 300 | 1 | 30 | - | - | - | - | - | - | - | - | 3 | 330 | 19.08% | 1,530 | 88.44% | 포함 |

| -4 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.78% | 1,630 | 94.22% | 포함 |

| 7 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 5.78% | 1,730 | 100.00% | 포함 |

| 합계 | 7 | 800 | 15 | 830 | 1 | 100 | - | - | - | - | - | - | 23 | 1,730 | 100.00% | - | - | |

| (주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| (*) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

3. 수요예측 상세 분포 현황

| [회 차 : 제4-1회] | (단위 : bp, 억원) |

| 수요예측 참여자 | -21 | -18 | -17 | -14 | -13 | -12 | -11 | -10 | -8 | -7 | -5 | -4 | -2 | -1 | 0 | 3 | 4 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 기관투자자1 | 100 | ||||||||||||||||

| 기관투자자2 | 100 | ||||||||||||||||

| 기관투자자3 | 100 | ||||||||||||||||

| 기관투자자4 | 40 | ||||||||||||||||

| 기관투자자5 | 30 | ||||||||||||||||

| 기관투자자6 | 10 | ||||||||||||||||

| 기관투자자7 | 20 | ||||||||||||||||

| 기관투자자8 | 200 | ||||||||||||||||

| 기관투자자9 | 50 | ||||||||||||||||

| 기관투자자10 | 100 | ||||||||||||||||

| 기관투자자11 | 100 | ||||||||||||||||

| 기관투자자12 | 100 | ||||||||||||||||

| 기관투자자13 | 100 | ||||||||||||||||

| 기관투자자14 | 50 | ||||||||||||||||

| 기관투자자15 | 20 | ||||||||||||||||

| 기관투자자16 | 10 | ||||||||||||||||

| 기관투자자17 | 100 | ||||||||||||||||

| 기관투자자18 | 50 | ||||||||||||||||

| 기관투자자19 | 100 | ||||||||||||||||

| 기관투자자20 | 20 | ||||||||||||||||

| 기관투자자21 | 100 | ||||||||||||||||

| 기관투자자22 | 50 | ||||||||||||||||

| 기관투자자23 | 100 | ||||||||||||||||

| 기관투자자24 | 20 | ||||||||||||||||

| 기관투자자25 | 30 | ||||||||||||||||

| 합계 | 100 | 100 | 140 | 30 | 10 | 20 | 250 | 470 | 10 | 100 | 50 | 100 | 20 | 150 | 100 | 20 | 30 |

| 누적합계 | 100 | 200 | 340 | 370 | 380 | 400 | 650 | 1,120 | 1,130 | 1,230 | 1,280 | 1,380 | 1,400 | 1,550 | 1,650 | 1,670 | 1,700 |

| [회 차 : 제4-2회] | (단위 : bp, 억원) |

| 수요예측 참여자 | -40 | -39 | -30 | -29 | -25 | -21 | -20 | -19 | -18 | -15 | -14 | -12 | -10 | -7 | -4 | 7 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 기관투자자1 | 50 | |||||||||||||||

| 기관투자자2 | 50 | |||||||||||||||

| 기관투자자3 | 100 | |||||||||||||||

| 기관투자자4 | 100 | |||||||||||||||

| 기관투자자5 | 100 | |||||||||||||||

| 기관투자자6 | 100 | |||||||||||||||

| 기관투자자7 | 50 | |||||||||||||||

| 기관투자자8 | 10 | |||||||||||||||

| 기관투자자9 | 20 | |||||||||||||||

| 기관투자자10 | 100 | |||||||||||||||

| 기관투자자11 | 100 | |||||||||||||||

| 기관투자자12 | 50 | |||||||||||||||

| 기관투자자13 | 20 | |||||||||||||||

| 기관투자자14 | 100 | |||||||||||||||

| 기관투자자15 | 100 | |||||||||||||||

| 기관투자자16 | 30 | |||||||||||||||

| 기관투자자17 | 100 | |||||||||||||||

| 기관투자자18 | 20 | |||||||||||||||

| 기관투자자19 | 200 | |||||||||||||||

| 기관투자자20 | 100 | |||||||||||||||

| 기관투자자21 | 30 | |||||||||||||||

| 기관투자자22 | 100 | |||||||||||||||

| 기관투자자23 | 100 | |||||||||||||||

| 합계 | 50 | 50 | 100 | 100 | 100 | 100 | 60 | 20 | 100 | 170 | 100 | 130 | 120 | 330 | 100 | 100 |

| 누적합계 | 50 | 100 | 200 | 300 | 400 | 500 | 560 | 580 | 680 | 850 | 950 | 1,080 | 1,200 | 1,530 | 1,630 | 1,730 |

라. 유효수요의 범위, 산정근거

| 구 분 | 내 용 |

|---|---|

| 유효수요의 정의 | "유효수요"란, 공모금리 결정 시, 과도하게 높거나 낮은 금리로 참여한 물량을 제외한 물량 |

| 유효수요의 범위 | 공모희망금리 상단 이자율 이내로 수요예측에 참여한 모든 물량 |

| 유효수요 산정 근거 | 2024년 1월 19일 실시된 수요예측 실시 결과 본 사채의 공모 희망금리 범위 내의 수요예측 참여물량이 발행예정금액을 초과하여 인수단은 발행회사인 (주)신세계푸드와 협의하여 아래와 같이 제4-1회 및 제4-2회 무보증사채 발행 조건을 결정하였습니다. [본 사채의 발행금액 결정] 제4-1회 무보증사채 : 650억원(최초 증권신고서 제출시 발행예정금액: 400억원) 제4-2회 무보증사채 : 300억원(최초 증권신고서 제출시 발행예정금액: 300억원) [수요예측 신청현황] 제4-1회 무보증사채 - 총 참여신청금액: 1,700억원 - 총 참여신청범위: -0.21%p. ~ +0.04%p. - 총 참여신청건수: 25건 - 공모희망금리 내 참여신청건수: 25건 - 공모희망금리 내 참여신청금액: 1,700억원 제4-1회 무보증사채 - 총 참여신청금액: 1,730억원 - 총 참여신청범위: -0.40%p. ~ +0.07%p. - 총 참여신청건수: 23건 - 공모희망금리 내 참여신청건수: 23건 - 공모희망금리 내 참여신청금액: 1,730억원 본 채권의 유효수요는 금융투자협회「무보증사채 수요예측 모범규준」및 "인수단"의 내부 지침에 근거하여 발행회사 및 인수단이 협의하여 각각의 수요예측 참여자가 제시한 금리에는 인수단과 발행회사가 고려한 위험(발행회사의 산업 및 재무 상황, 금리 및 스프레드 전망)이 반영되어 있을 것으로 판단하였고, 공모희망금리밴드 상단 이내로 참여한 건을 유효수요로 정의하였습니다. 발행회사와 인수단의 합의를 통하여 발행조건을 결정하였습니다. |

| 최종 발행금리 결정에 대한 수요예측 결과의 반영 내용 |

본 사채의 최종 발행금리는 앞서 산정한 유효수요의 범위 내에서 낮은 금리부터 "누적도수"로 계산하는 방법을 사용하였으며, 발행회사와 인수단이 최종 협의하여 결정되었습니다. - 본 사채의 발행금리 [제4-1회 무보증사채] "본 사채"의 이율은 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프엔자산평가)에서 최종으로 제공하는 (주)신세계푸드 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.11%p.를 가산한 이자율로 합니다. [제4-2회 무보증사채] "본 사채"의 이율은 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프엔자산평가)에서 최종으로 제공하는 (주)신세계푸드 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.29%p.를 가산한 이자율로 합니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

(1) "공동대표주관회사"는 "기관투자자"를 대상으로 인수규정 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하고 "발행회사"와 협의하여 발행금액 및 발행금리를 결정합니다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 합니다

- 투자일임ㆍ신탁고객이 기관투자자일 것(단, 인수규정 제2조 제18호에 따른 고위험고수익투자신탁과 법 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능합니다.)

- 투자일임ㆍ신탁고객이 규정 제17조의2 제5항 제1호에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

(2) 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 방법은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정하며, "K-Bond" 프로그램 사용 불가 시 수요예측 방법의 우선 순위는 "FAX, 전자우편, 서면 접수"의 순서로 합니다.

(3) 수요예측기간은 2024년 01월 19일 09시부터 16시까지로 합니다.

(4) "본 사채"의 수요예측 공모희망금리는 다음과 같다.

[제4-1회]

"본 사채"의 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가]에서 최종으로 제공하는 (주)신세계푸드 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)신세계푸드의 2년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다.

[제4-2회]

"본 사채"의 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가]에서 최종으로 제공하는 (주)신세계푸드 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)신세계푸드의 3년 만기 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p.~ +0.30%p.를 가산한 이자율로 합니다.

(5) "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사"의 내부 기준에 따라 "공동대표주관회사"가 결정합니다.

(6) "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부합니다.

(7) "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있습니다. 단, 법원, "금융위" 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 최소한의 자료만을 제공합니다.

(8) "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 합니다.

(9) "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재시 착오방지 등을 위한 대책을 마련하여야 합니다.

(10) "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 합니다.

(11) "공동대표주관회사"는 수요예측 참여자로 하여금 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등) 중 청약, 납입을 실제 이행하는 재산을 구분하여 수요 예측에 참여하도록 하여야 합니다.

(12) "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 됩니다.

(13) "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 됩니다. 또한, 수요예측 실시 이후 발행일정 변경 등으로 인해 수요예측 재실시 사유가 발생하는 경우에도 별도의 수요예측을 재실시하지 않고 최초의 수요예측 결과를 따릅니다.

(14) "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 "자본시장과 금융투자업에 관한 법률" 시행령 제62조에 정한 기간 동안 기록, 유지하여야 합니다.

(15) "공동대표주관회사"는 "인수규정" 제2조 8호의 기관투자자(법 제8조 제7항의 신탁업자를 포함한다)를 대상으로 수요예측을 실시합니다.

나. 청약

(1) 공고기간 : 증권신고서 수리일 이후부터 청약개시일까지

(2) 청약일 : 2024년 01월 26일 09시부터 12시까지

(3) 청약금 납입: 2024년 01월 26일 15시까지

(4) 청약대상 : 수요예측에 참여하여 우선배정 받은 "기관투자자"만 청약할 수 있습니다. 단, 수요예측을 통해 배정된 금액의 총합계가 "발행회사"의 최종 발행금액에 미달하는 경우에 한하여 수요예측에 참여하지 않은 기관투자자, 전문투자자 및 일반투자자("본 사채"의 청약자 중, 기관투자자 및 전문투자자를 제외한 투자자를 말한다. 이하 같다.)도 청약에 참여할 수 있습니다.

(5) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 투자설명서를 교부 받아야합니다.

- 교부장소 : 인수단의 본ㆍ지점

- 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부합니다.

- 교부일시 : 2024년 01월 26일

- 기타사항

ㆍ "본 사채" 청약에 참여하고자 하는 투자자는 청약 전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하고, 전화ㆍ전신ㆍ모사전송, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있습니다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 합니다.

ㆍ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 등의 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없습니다

| ※ 관련법규 <자본시장과 금융투자업에 관한 법률> 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조(정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. <개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 <자본시장과 금융투자업에 관한 법률 시행령> 제11조(증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009. 10. 1., 2010. 12. 7., 2013. 6. 21., 2013. 8. 27., 2016. 6. 28., 2016. 7. 28.> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 “금융회사”는 “법인”으로 보고, “발행주식(출자지분을 포함한다. 이하 같다)”은 “발행주식”으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 ② 제1항 각 호 외의 부분 단서에도 불구하고 법률 제11845호 자본시장과 금융투자업에 관한 법률 일부개정법률 부칙 제15조제1항에 따라 거래소허가를 받은 것으로 보는 한국거래소(이하 “한국거래소”라 한다)가 「중소기업기본법」 제2조에 따른 중소기업이 발행한 주권 등을 매매하기 위하여 개설한 증권시장으로서 금융위원회가 정하여 고시하는 증권시장(이하 “코넥스시장”이라 한다)에 주권을 상장한 법인(해당 시장에 주권을 상장하려는 법인을 포함한다)이 발행한 주권 등 또는 제178조제1항제2호에 따른 장외매매거래가 이루어지는 지분증권의 경우에는 다음 각 호의 어느 하나에 해당하는 자를 합산 대상자에서 제외한다. <신설 2013. 6. 21., 2013. 8. 27., 2019. 8. 20.> 1. 전문투자자 2. 제1항제1호다목부터 바목까지의 어느 하나에 해당하는 자 3. 제1항제2호 각 목의 어느 하나에 해당하는 자 4. 제6조제1항 각 호의 어느 하나에 해당하는 법률에 따라 설립되거나 설정된 집합투자기구 5. 그 밖에 중소기업 또는 벤처기업 등에 대한 투자의 전문성 등을 고려하여 금융위원회가 정하여 고시하는 자 ③ 제1항 및 제2항에 따라 산출한 결과 청약의 권유를 받는 자의 수가 50인 미만으로서 증권의 모집에 해당되지 아니할 경우에도 해당 증권이 발행일부터 1년 이내에 50인 이상의 자에게 양도될 수 있는 경우로서 증권의 종류 및 취득자의 성격 등을 고려하여 금융위원회가 정하여 고시하는 전매기준에 해당하는 경우에는 모집으로 본다. 다만, 해당 증권이 법 제165조의10제2항에 따라 사모의 방법으로 발행할 수 없는 사채인 경우에는 그러하지 아니하다. <개정 2013. 6. 21., 2016. 6. 28.> ④ 제1항 및 제2항을 적용할 때 매출에 대하여는 증권시장 및 다자간매매체결회사 밖에서 청약의 권유를 받는 자를 기준으로 그 수를 산출한다. <개정 2009. 2. 3., 2013. 6. 21., 2013. 8. 27.> 제132조(투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 “대통령령으로 정하는 자”란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009. 7. 1., 2013. 6. 21., 2021. 1. 5.> 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 청약방법 :

- 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 FAX 또는 전자우편의 형태로 제출하는 방법으로 청약합니다.

- 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 합니다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 봅니다.

(7) 청약단위 : 최저청약단위는 일십억원 이상으로 하며, 일십억원 이상은 일십억원 단위로 합니다.

(8) 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하며, 2024년 01월 26일에 "본 사채"의 납입금으로 대체 충당하고, 청약증거금에 대하여는 무이자로 합니다.

(9) 청약취급처 : "공동대표주관회사"의 본점. 단, "공동대표주관회사"와 사전 협의한 경우에 한하여 "인수회사"의 본점에서 같은 방법으로 청약할 수 있습니다.

다. 배정

(1) "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액(청약금액이 배정받은 금액보다 적은 경우 청약금액)을 청약하는 경우에는 그 청약금액의 100%를 우선배정합니다.

(2) 상기 (1)의 방법으로 배정한 후 잔액이 발생한 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 청약금액 중 수요예측 결과에 따른 최종 배정금액 이내의 청약금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있으며, 이 경우 다음의 순서에 따릅니다.

① "수요예측 참여자"인 기관투자자 : "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액을 초과하여 청약한 부분에 대하여 금융투자협회의 "무보증사채 수요예측 모범규준"에 따라 수요예측에 참여하지 않은 청약자에 비해 우대하여 배정합니다. 이때 "공동대표주관회사"는 수요예측 참여여부, 참여금리수준, 참여금액 등을 감안하여 합리적으로 판단하여 배정합니다.

② "수요예측 참여자"가 아닌 전문투자자 및 기관투자자 : 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 백억원 미만의 금액은 절사하며 잔여금액은 "대표주관회사"가 합리적으로 판단하여 배정합니다.

③ 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정합니다.

(i) 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정합니.

(ii) 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정합니다.

(iii) 상기 (i), (ii)의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 제2조 제2항에 따라 인수단이 인수합니다.

(3) 청약금이 "본 사채"의 발행금액 총액에 미달하는 경우, 제2조 제2항의 "인수비율"에 따라 잔여물량을 각 "인수단"이 인수하고, "본 사채"의 납입일 당일 납입은행에 인수금액을 납입합니다.

(4) "본 사채"의 "인수단"은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 납입일 당일 총액인수 후 수요예측 결과 배정된 내역에 따라 배정할 것을 위임합니다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행합니다.

라. 일정

(1) 납입기일: 2024년 01월 26일

(2) 발행일: 2024년 01월 26일

마. 납입장소

(주)신한은행 명동대기업금융센터

바. 상장일정

(1) 상장신청예정일: 2024년 01월 23일

(2) 상장예정일: 2024년 01월 26일

사. 사채권 교부예정일 및 교부장소

"본 사채"는 「주식ㆍ사채 등의 전자등록에 관한 법률」제 36조에 의하여 사채권을 발행하지 않고 한국예탁결제원 또는 계좌관리기관의 전자등록계좌부에 전자등록합니다.

아. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니않고 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

(2) 본 사채의 청약금은 납입일인 2024년 01월 26일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 합니다.

(3) 본 사채권의 원리금지급은 (주)신세계푸드가 전적으로 책임을 집니다.

(4) 원금상환이나 이자지급을 이행하지 않을 경우 해당원금 또는 이자분에 대한 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용한 연체이자를 지급합니다. 단, 연체대출 최고이율이 사채이자율을 하회하는 경우에는 사채이자율을 적용합니다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [제4-1회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료(정액) | ||

| 대표 | 신한투자증권 | 00138321 | 서울특별시 영등포구 여의대로 70 | 33,000,000,000 | 43,500,000 | 총액인수 |

| 대표 | 한국투자증권 | 00160144 | 서울특별시 영등포구 의사당대로 88 | 32,000,000,000 | 43,500,000 | 총액인수 |

| [제4-2회] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료(정액) | ||

| 대표 | NH투자증권 | 00120182 | 서울특별시 영등포구 여의대로 108 | 22,000,000,000 | 43,500,000 | 총액인수 |

| 인수 | 케이비증권 | 00164876 | 서울특별시 영등포구 여의나루로 50 | 4,000,000,000 | 6,000,000 | 총액인수 |

| 인수 | SK증권 | 00131850 | 서울특별시 영등포구 국제금융로8길 31 | 4,000,000,000 | 6,000,000 | 총액인수 |

나. 사채의 관리

| [제4-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 기타조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산 남구 문현금융로 부산국제금융센터 | 65,000,000,000 | 2,500,000 | - |

| [제4-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 기타조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산 남구 문현금융로 부산국제금융센터 | 30,000,000,000 | 2,500,000 | - |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

| 제16조 (특약사항) "발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체 없이 "인수단"에게 통보하여야 한다. 단, 공시되어있는 경우 공시로 갈음한다. 1. "발행회사"의 발행어음 및 수표의 부도 또는 은행거래가 정지된 때 2. "발행회사"의 영업의 일부 또는 전부의 변경 또는 정지 3. "발행회사"의 영업목적의 변경 4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 5. "발행회사"가 다른 회사를 인수 또는 합병하여 "발행회사"의 조직에 중대한 변경이 발생하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, "발행회사"의 중요한 자산 또는 영업의 전부 또는 일부를 양도할 때, 기타 "발행회사"의 조직에 관한 중대한 변경이 있을 때 6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 7. "본사채" 이외의 사채를 발행하기로 하는 이사회의 결의가 있는 때 8. "발행회사" 자기자본의 100% 이상을 타 법인에 출자하는 내용의 이사회결의 등 내부 결의가 있는 때 9. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회 결의 등 내부결의가 있는 때 10. "발행회사"가 영업에 중대한 영향을 미치는 다른 회사의 영업 전부 또는 일부를 양수하고자 하는 때 11. "발행회사"의 주식이나 주식으로 교부할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회의 결의 등 내부결의가 있은 때 12. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 사채의 주요 권리내용

가. 일반적인 사항

| (단위 : 억원) |

| 회차 | 금액 | 이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제4-1회 무보증사채 | 650 | 4.313 | 2026년 01월 26일 | - |

| 제4-2회 무보증사채 | 300 | 4.338 | 2027년 01월 26일 | - |

| 합계 | 950 | - |

나. 기한의 이익 상실에 관한 사항 ("사채관리계약서 제1-2조 14항")

본 사채의 조기상환을 청구할 수 있는 권리는 기한의 이익을 상실한 경우에만 발생합니다. 사채관리계약서 상 기한의 이익 상실에 관한 사항은 아래와 같습니다.

"발행회사"는 (주)신세계푸드를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

|

■ 기한의 이익 상실에 관한 사항(『사채관리계약서』 제1-2조 제14항) 14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 |

다. 중도상환을 청구할 수 있는 권리(Call-option 등)가 회사에 부여되어 있는 경우 중도상환권 또는 매도청구권의 조건, 통지방법 등

당사가 발행하는 제4-1회 및 제4-2회 무보증사채에는 중도상환(Call-option)을 청구할 수 있는 권리가 부여되어 있지 않습니다.

라. 사채 보유자의 권리가 다른 채권자의 권리보다 후순위일 경우 그에 관한 내용, 선순위 채권자의 권리 잔액

당사가 발행하는 제4-1회 및 제4-2회 무보증사채는 선순위로서 당사의 무담보 및 무보증 채무(사채를 포함하며 이에 한하지 않음. 단, 법령에 의하여 우선권이 인정되는 채무는 제외함)와 동순위에 있습니다.

마. 발행회사의 의무 및 책임

당사는 본 사채의 발행과 관련하여 한국예탁결제원과 사채관리계약을 체결하였으며,

사채관리계약 상의 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을

상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

| 구분 | 원리금지급 | 조달자금의 사용 | 재무비율 유지 |

담보권 설정제한 |

자산매각한도 | 지배구조 변경제한 |

|---|---|---|---|---|---|---|

|

내용 |

계약에서 정하는 시기와 방법에 따라 원리금 지급 (제2-1조) |

사채관리계약 제1-2조 13호에 |

부채비율 |

최근보고서상 |

자기자본의 |

사채관리계약서 제2-5조의2 |

| (주) 상기 재무비율 유지, 담보권 설정제한 및 자산매각 한도의 조항은 연결 재무제표 기준으로 적용합니다. |

※ 발행회사의 의무 및 책임 관련(사채관리계약서 제2-1조 ~ 제2-8조)

"발행회사"는 (주)신세계푸드를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

|

제2-1조(발행회사의 원리금지급의무) ① “발행회사”는 사채권자에게 “본 사채”의 발행조건 및 “본 계약”에서 정하는 시기와 방법으로 원리금을 지급할 의무가 있다. 제2-2조(조달자금의 사용) ① “발행회사”는 “본 사채”의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. 제2-4조(담보권설정등의제한) ① “발행회사”는 “본 사채”의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “발행회사” 또는 타인의 채무를 위하여 “발행회사”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니 된다. 다만, “본 사채”의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “사채관리회사”가 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. 제2-5조(자산의 처분제한) ① “발행회사”는 하나의 회계년도에 1회 또는 수회에 걸쳐 "최근 보고서"상 자기자본 [100]%에 해당하는 금액(자산처분후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다. 단, “발행회사”의 “최근 보고서”상 자산규모(자산총계)는 [871,197]백만원이다.

제2-6조(사채관리계약이행상황보고서) ①“발행회사”는 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 “본 사채”와 관련하여 <별지> 서식의 『사채관리계약이행상황보고서』를 작성하여 “사채관리회사”에게 제출하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “발행회사”는 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체없이 그 사실을 “사채관리회사”에게 통지하여야 한다. 제2-8조(발행회사의 책임) “발행회사”가 “본 계약”과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “사채관리회사” 또는 본 사채권자에게 손해를 발생시킨 때에는 “발행회사”는 이에 대하여 배상의 책임을 진다. |

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국예탁결제원과 사채관리계약을 체결하였으며, 사채관리계약 상의 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [제4-1회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 기타조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산 남구 문현금융로 부산국제금융센터 | 65,000,000,000 | 2,500,000 | - |

| [제4-2회] | (단위 : 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료율 | 기타조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | ||

| 한국예탁결제원 | 00159652 | 부산 남구 문현금융로 부산국제금융센터 | 30,000,000,000 | 2,500,000 | - |

나. 사채관리회사와 주관회사 및 발행기업과의 거래관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

(1) 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구 분 | 해당 여부 | |

|---|---|---|

| 주주 관계 | 사채관리회사가 발행회사의 최대주주 또는 주요주주 여부 |

해당 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원겸임 관계 | 사채관리회사의 임원과 발행회사 임원 간 겸직 여부 |

해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 |

해당 없음 |

| 기타 이해관계 | 사채관리회사와 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 |

해당 없음 |

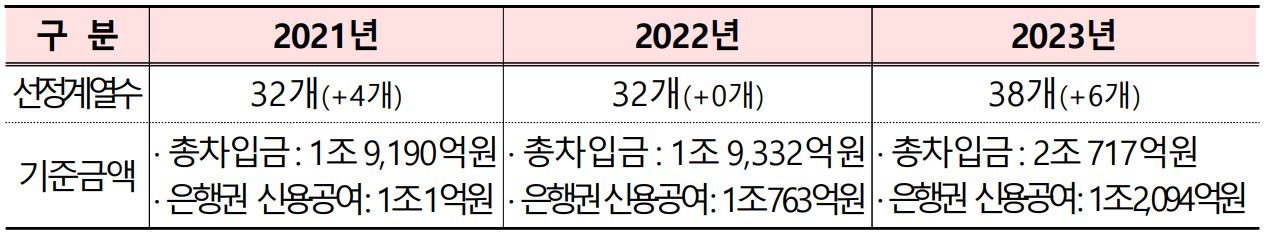

(2) 사채관리회사의 사채관리 실적

| 구분 | 실적 | ||||||

|---|---|---|---|---|---|---|---|

| 2018년 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 | 2024년 | |

| 계약체결 건수 | 43건 | 66건 | 82건 | 94건 | 69건 | 94건 | 13건 |

| 계약체결 위탁금액 | 9조 9,700억원 | 15조 3,300억원 | 15조 5,010억원 | 18조 6,120억원 | 13조 6,660억원 | 20조 6,840억원 | 3조 150억원 |

(3) 사채관리회사 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국예탁결제원 | 증권등록부 회사채관리팀 | 051-519-1819 / 1824 / 1615 |

다. 사채관리회사의 권한

"발행회사"는 (주)신세계푸드를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

|

제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. |

라. 사채관리회사의 의무 및 책임

"발행회사"는 (주)신세계푸드를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

| 제4-3조(사채관리회사의 공고의무) ① “발행회사”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ② 제1-2조 제14호 가목 (1)에 따라 “발행회사”에 대하여 기한의 이익이 상실된 경우에는 “사채관리회사”는 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나 “발행회사”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “사채관리회사”가 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제14호 가목 (2)에 따라 ‘기한의 이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “사채관리회사”는 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “사채관리회사”는 “발행회사”에게 “본 계약” 제1-2조 제14호 라목에 따라 조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “사채관리회사”가 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. 제4-4조(사채관리회사의 의무 및 책임) ① “발행회사”가 “사채관리회사”에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 “사채관리회사”에게 과실이 있지 아니하다. 다만, “사채관리회사”가 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, “본 계약”에 따라 “발행회사”가 “사채관리회사”에게 제출한 보고서, 서류, 통지 기재 자체로서 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생이나 기타 “발행회사”의 "본 계약" 위반이 명백한 경우에는, 실제로 “사채관리회사”가 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터 7일이 경과하면 이를 알고 있는 것으로 간주한다. ② “사채관리회사”는 선량한 관리자의 주의로써 “본 계약”상의 권한을 행사하고 의무를 이행하여야 한다. ③ “사채관리회사”가 “본 계약”이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

마. 사채관리회사의 사임 등 변경에 관한 사항

"발행회사"는 (주)신세계푸드를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

| 제4-6조(사채관리회사의 사임) ① “사채관리회사”는 “본 계약”의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. “사채관리회사”가 상법시행령 제27조 각호의 이익충돌 사유가 있음에도 사임하지 아니하는 경우에는 각 사채권자는 법원에 “사채관리회사”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “사채관리회사”의 사임은 효력을 갖지 못하고 “사채관리회사”는 본 계약상 의무를 계속하여야 하며, 이와 관련하여 “사채관리회사”는 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “사채관리회사”의 부담으로 한다. ② 사채관리회사가 존재하지 아니하게 된 때에는 “발행회사”는 사채권자집회의 동의를 얻어 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “사채관리회사”가 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “사채관리회사”는 “발행회사”와 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “사채관리회사”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 “본 계약”상 규정된 모든 권한과 의무를 가진다. |

마. 사채관리회사인 한국예탁결제원은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 첨부된 사채모집위탁계약서를 참고하시기 바랍니다.

바. 본 사채에 대한 원리금 상환은 전적으로 발행사인 (주)신세계푸드의 책임입니다. 투자자께서는 발행회사의 리스크에 대하여 충분히 숙지하시고 투자하시기 바랍니다.

III. 투자위험요소

1. 사업위험

당사는 신세계그룹의 식품공급 역할을 담당하며, 원재료의 소싱에서부터 R&D, 생산/가공, 보관/물류, 영업/판매까지 아우르는 종합식품기업입니다. 2023년 3분기 및 최근 3개년도 연결기준 당사의 사업부문별 매출액 및 매출 비중 추이는 아래와 같습니다.

| [사업부문별 매출액 및 매출 비중 추이(연결기준)] |

| (단위: 백만원) |

| 회사명 | 사업부문 | 품목 | 2023년 3분기 | 2022년 3분기 | 2022년 | 2021년 | 2020년 | 비 고 | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

금액 |

비율 |

금액 |

비율 |

금액 |

비율 |

금액 |

비율 |

금액 |

비율 | ||||

| ㈜신세계푸드 | 식품서비스 | 구내식당, 푸드홀, 외식, 베이커리 등 | 442,212 | 39.8 | 421,680 | 40.1 | 575,333 | 40.8 | 553,568 | 41.5 | 529,346 | 42.7 | (주1, 2) |

| 유통서비스 | 국내외 식품 | 656,668 | 59.0 | 623,076 | 59.3 | 827,205 | 58.6 | 767,437 | 57.6 | 695,885 | 56.1 | (주3) | |

| 기타매출 | 물류 등 | 2,502 | 0.2 | 1,114 | 0.1 | 1,806 | 0.1 | 1,699 | 0.1 | 949 | 0.1 | - | |

| 소계 | 1,101,382 | 99.0 | 1,045,870 | 99.5 | 1,404,344 | 99.5 | 1,322,704 | 99.2 |

1,226,180 |

98.9 | - | ||

| 세린식품㈜ | - | 만두 (자사브랜드, OEM) | 17,417 | 1.6 | 15,544 | 1.5 | 20,552 | 1.5 | 22,895 | 1.7 | 22,225 | 1.8 | - |