|

|

20231215 대표이사등의 확인서 |

정 정 신 고 (보고)

| 2023년 12월 15일 |

1. 정정대상 공시서류 : 사업보고서

2. 정정대상 공시서류의 최초제출일 : 2022년 12월 20일

3. 정정사항

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| 특례상장기업 관리종목 지정유예 현황 | 미기재 | - | 주1) 참고 |

| 증권의 발행을 통해 조달된 자금의 사용실적 | 미기재 | - | 주2) 참고 |

주1)

정전 전:

-

정정 후:

특례상장기업 관리종목 지정유예 현황

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 백만원, %) |

| 관리종목 지정요건 | 요건별 회사 현황 | 관리종목 지정요건 해당여부 |

관리종목지정유예 | |||

|---|---|---|---|---|---|---|

| 항목 | 사업연도 | 금액/비율 | 해당 여부 |

종료 시점 |

||

| 최근 사업연도말 매출액 30억원 미만 |

최근 사업연도말 매출액(별도) | 2022년 | 23,236 | 미해당 | 미해당 | - |

| 최근 4사업연도 연속 영업손실 발생 | 최근 4사업연도 각 영업손익 (별도) |

2022년 | -1,682 | 미해당 | 미해당 | - |

| 2021년 | -2,061 | |||||

| 2020년 | 790 | |||||

| 2019년 | -1,614 | |||||

| 자기자본 50%이상(10억원 이상에 한함)의 법인세차감전계속사업손실이 최근 3년간 2회 이상 및 최근 사업연도 법인세차감전계속사업손실 발생 | 최근 3사업연도 각 자기자본 대비 법인세차감전 계속사업손익 비율(연결) |

2022년 | -3.98 | 미해당 | 미해당 | - |

| 2021년 | 0.45 | |||||

| 2020년 | -9.44 | |||||

(주1) 당사는 코스닥시장상장규정 제2조 제31항에서 정하는 기술성장기업으로서 동 규정 제30조 신규상장심사요건 특례 요건을 적용하여 2018년 2월 12일 코스닥시장에 상장하였습니다.

(주2) 최근 3개년도 법인세차감전계속사업손익(연결 기준)은 다음과 같습니다.

2022년: (986,461,613원), 2021년: 99,077,509원, 2020년: (1,450,431,507원)

주2)

정전 전:

-

정정 후:

공모자금의 사용내역

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 백만원) |

| 구 분 | 회차 | 납입일 | 증권신고서 등의 자금사용 계획 |

실제 자금사용 내역 |

차이발생 사유 등 | ||

|---|---|---|---|---|---|---|---|

| 사용용도 | 조달금액 | 내용 | 금액 | ||||

| 기업공개(코스닥시장상장) | - | 2018년 02월 06일 | 시설자금(설비 및 R&D 투자) | 1,635 | 시설자금(설비 및 R&D 투자) | 1,635 | - |

| 기업공개(코스닥시장상장) | - | 2018년 02월 06일 | 운영자금(영업활동비) | 640 | 운영자금(영업활동비) | 640 | - |

| 기업공개(코스닥시장상장) | - | 2018년 02월 06일 | 운영자금(차입금상환 등) | 2,007 | 운영자금(차입금상환 등) | 2,007 | - |

사모자금의 사용내역

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 백만원) |

| 구 분 | 회차 | 납입일 | 주요사항보고서의 자금사용 계획 |

실제 자금사용 내역 |

차이발생 사유 등 | ||

|---|---|---|---|---|---|---|---|

| 사용용도 | 조달금액 | 내용 | 금액 | ||||

| 전환사채 | 4 | 2018년 12월 05일 | 운영자금(신규사업자금 등) | 5,000 | 운영자금(도시농업백화점 개설을 위한 유형자산취득 및 회사 운영비) | 5,000 | - |

| 전환우선주 | 2 | 2018년 12월 05일 | 운영자금(신규사업자금 등) | 1,000 | 운영자금(원재료 매입 및 매입채무 상환 등) | 1,000 | - |

| 전환사채 | 5 | 2020년 12월 23일 | 운영자금 | 5,000 | 운영자금(판매용 원재료 매입 및 매입채무의 상환 등) | 5,000 | - |

| 전환사채 | 6 | 2022년 8월 25일 | 운영자금 | 3,000 | 운영자금 | 3,000 | - |

| 전환우선주 | 3 | 2022년 8월 31일 | 운영자금 | 3,000 | 운영자금 | 3,000 | - |

(주1) 2022년 7월 15일과 2022년 7월 29일 발행회사의 콜옵션 행사를 통해 5회차 전환사채 중 924,000,000원에 해당하는 수량을 만기 전 취득 후 소각하였습니다.

(주2) 2022년 6월 7일 사채권자의 조기상환 청구로 5회차 전환사채 중 1,400,000,000원에 해당하는 수량을 발행회사가 만기 전 취득 후 소각하였습니다.

【 대표이사 등의 확인 】

|

|

20231215 대표이사등의 확인서 |

사 업 보 고 서

(제 19 기)

| 사업연도 | 2021년 10월 01일 | 부터 |

| 2022년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 12월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 농업회사법인아시아종묘(주) |

| 대 표 이 사 : | 류경오 |

| 본 점 소 재 지 : | 서울특별시 송파구 양재대로 932 가락몰 업무동 11층 08~11호 |

| (전 화)070-4016-8400 | |

| (홈페이지) http://www.asiaseed.net | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 류재환 |

| (전 화)070-4016-8400 | |

【 대표이사 등의 확인 】

|

|

대표이사의 확인(19기) |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | - | 2 | - |

| 합계 | 2 | - | - | 2 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2018년 02월 12일 | 기술성장기업 | 코스닥시장 상장규정 제2조제 31항제1호 세칙에서 정하는 바에 따라 기술력과 성장성이 인정되는 중소기업 |

2. 회사의 연혁

| 일 자 | 내 용 | 관 련 기 관 |

| 2014.07 | 코넥스 상장 | 한국거래소 |

| 2014.11 | 영암 품질관리소 증축 | - |

| 2014.12 | 500백만불 수출의 탑 수상 | 한국무역협회 |

| 2015.06 | 대한민국 엔지니어상 수상 | 한국산업기술진흥협회 |

| 2016.05 | 2016년 글로벌 강소기업 선정 | 중소벤처기업부 |

| 2016.07 | 전미주품종상 2품종 수상(베이비리프, 무) | All-America Selections |

| 2016.10 | 김제 육종연구소 설립 | - |

| 2017.03 | 전미주품종상 1품종 수상(수박) | All-America Selections |

| 2017.06 | 우수벤처기업 2부문 선정(글로벌진출, 연구개발) | 벤처기업협회 |

| 2017.08 | iR52 장영실상 과학기술정보통신부 장관상 수상 | 한국산업기술진흥협회 |

| 2017.12 | 2017 서울중소기업인 대회 국무총리 표창 | 중소기업중앙회 |

| 2018.02 | 코스닥 상장 | 한국거래소 |

| 2018.03 | iR52 장영실상 대통령상 수상 | 한국산업기술진흥협회 |

| 2018.07 | 전미주품종상 1품종 수상(멜론) | All-America Selections |

| 2018.10 | 베트남법인 ASIA SEED VIETNAM COMPANY LIMITED 설립 | - |

| 2019.04 | 2019년 글로벌 강소기업 선정 | 중소벤처기업부 |

| 2019.08 | 도시농업백화점(채가원) 설립 | - |

| 2019.12 | 2019 대한민국 상생발전 대상-지역상생 기업 부문 수상 | 한국경제신문 |

| 2020.10 | 2020 월드클래스 중견.강소기업 대상 수상 | 머니투데이 |

| 2020.12 | 제16회 대한민국우수품종상 수출상(국무총리상) 수상 | 행정안전부 |

| 2021.09 | 남극세종과학기지 실내농장 자사품종 재배 성공 | 농촌진흥청 |

회사의 본점소재지 및 그 변경

당사는 2022년 3월 25일 본점 소재지를 이전하였습니다.

* 변경 전 : 서울특별시 송파구 송파대로 167, B동 513-1호부터 515호

(문정동, 테라타워)

* 변경 후 : 서울특별시 송파구 양재대로 932 가락몰 업무동 11층 08호

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2016년 09월 23일 | 임시주총 | - | 사외이사 임동현 | - |

| 2016년 12월 29일 | 정기주총 | 사내이사 장현모 사외이사 홍창표 |

- | - |

| 2017년 02월 17일 | - | - | - | 사내이사 장현모 |

| 2017년 09월 14일 | 임시주총 | 사내이사 이성주 | 감사 박영석 | - |

| 2018년 01월 04일 | - | - | - | 사외이사 임동현 |

| 2018년 03월 06일 | - | - | - | 사내이사 최기성 |

| 2018년 04월 19일 | 임시주총 | 사내이사 이충열 사외이사 차은호 |

- | 사외이사 홍창표 |

| 2018년 12월 28일 | 정기주총 | 감사 이대찬 | 최대주주 대표이사 류경오 |

감사 박영석 |

| 2019년 12월 27일 | 정기주총 | - | 사내이사 이성주 | - |

| 2020년 12월 29일 | 정기주총 | - | 사외이사 차은호 | 사내이사 이충열 |

| 2021년 12월 29일 | 정기주총 | 감사 이석민 | 최대주주 대표이사 류경오 |

감사 이대찬 |

| 2022년 06월 23일 | 임시주총 | 사내이사 류재환 | - | 사내이사 이성주 |

주)당사는 상법시행령 제31조 제4항 제4조에 의하여 정기 주주총회 이전에 사업보고서를 제출하는 경우에 해당되어, 2022년 12월 28일 정기 주주총회 선임 및 해임 안건에 포함된 등기임원 선임 후보자 및 해임(임기만료) 대상자 현황을 포함하고 있습니다. 향후, 2022년 12월 28일 정기 주주총회에서 원안대로 가결되지 않을 경우

전자공시시스템(http://dart.fss.or.kr)에 업데이트 될 예정이므로 참조하시기 바랍니다.

최대주주의 변동

최대주주의 변동현재 당사의 최대주주는 류경오 대표이사이며, 당사는 설립 이후 최대주주의 변동내역이 없습니다.

상호의 변경

- 공시대상기간중 해당사항 없습니다.

회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 해당사항 없습니다.

회사가 합병등을 한 경우 그 내용

- 공시대상기간중 해당사항 없습니다.

회사의 업종 또는 주된 사업의 변화

- 공시대상기간중 변동사항 없습니다.

그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 해당사항 없습니다.

3. 자본금 변동사항

자본금 변동추이

| (단위 : ) |

| 종류 | 구분 | 제19기 (2022.09월말) (주5) |

제18기 (2021.09월말) (주4) |

제17기 (2020.09월말) (주3) |

제16기 (2019.09월말) (주2) |

제15기 (2018.09월말) (주1) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 11,120,839 | 10,619,969 | 9,661,909 | 9,215,539 | 9,215,539 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 5,560,419,500 | 5,309,984,500 | 4,830,954,500 | 4,607,769,500 | 4,607,769,500 | |

| 우선주 | 발행주식총수 | - | - | - | 233,207 | - |

| 액면금액 | - | - | - | 500 | - | |

| 자본금 | - | - | - | 116,603,500 | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 5,560,419,500 | 5,309,984,500 | 4,830,954,500 | 4,607,769,500 | 4,607,769,500 |

(주1) 제15기, 2018.02.07. 유상증자(공모주 발행, 코스닥시장 상장일-2018.02.12), 발행주식수 1,030,000주, 증가된 자본금 515,000,000원, 자본금 합계액 4,607,769,500원

(주2) 제16기, 2018.12.05. 제2회차 전환우선주 발행, 제16기 기말 재무상태표 상 우선주부채로 분류되어 자본금 합계에는 포함되지 않습니다.

(주3) 제17기, 2019.04.06. 제2회차 전환우선주의 전환청구에 의한 보통주 발행(발행주식수 233,207주, 증가된 자본금 116,603,500원)

제17기, 2019.06.02~2019.08.07. 제4회차 전환사채의 전환청구에 의한 보통주 발행(발행주식수 213,163주, 증가된 자본금 106,581,500원)

제17기, 기중 발행된 총 발행주식수 446,370주, 증가된 자본금 223,185,000원, 기말 자본금 합계액 4,830,954,500원

(주4) 제18기, 2020.11.13~2021.02.22. 제4회차 전환사채의 전환청구에 의한 보통주 발행, 발행주식수 958,060주, 증가된 자본금 479,030,000원, 자본금 합계액 5,309,984,500원

(주5) 제19기, 2022.04.19~2022.07.19. 제5회차 전환사채의 전환청구에 의한 보통주 발행, 발행주식수 500,870주, 증가된 자본금 250,435,000원, 자본금 합계액 5,560,419,500원

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주(주) | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 30,000,000 | 5,000,000 | 30,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 11,120,839 | - | 11,120,839 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 11,120,839 | - | 11,120,839 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 11,120,839 | - | 11,120,839 | - | |

(주) 우선주 : 우선주는 총 2회 발행되어 전량 의결권이 있는 보통주로 전환되었습니다. (총 828,444주)

- 제1회 발행 우선주 : 2015.06.10 발행, 보통주로 전환 595.237주 (2016.08.24)

- 제2회 발행 우선주 : 2018.12.05 발행, 보통주로 전환 233,207주 (2020.04.06)

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 12월 27일 | 제16기 정기주주총회 | 1.주권의 발행과 종류 삭제 2.주식등의 전자등록 신설 3.명의개서대리인 주식사무처리 내용 변경 4.주주 등의 주소, 성명 및 인감 또는 서명등 신고 삭제 |

- 주권 전자등록 의무화에 따른 개정 및 문구정비, - '주식ㆍ사채 등의 전자등록에 관한 법률' 반영 |

| 2020년 12월 29일 | 제17기 정기주주총회 | 1.발행예정주식총수의 변경 2.전환사채 및 신주인수권부사채의 발행한도 증액 |

- 연구개발 및 영업활동에 필요한 자금을 원활하게 조달하고, 외부의 경영환경 변화에 즉각적인 대응을 위함. |

| 2021년 12월 29일 | 제18기 정기주주총회 | 1.주식등의 전자등록에 관한 규정 정비(제8조의2) 2.신주의 동등배당 근거 명시 (제12조, 제19조) 3.감사 선임에 관한 조문 정비 (제48조) |

- 2020.12.29. 개정된 「상법」의 개정내용을 반영하고, 기타 코스닥상장법인 표준정관의 운영상 나타난 미비점을 보완함. |

주1) 최근 정관 개정일 : 상기 기재된 당사 정관의 최근 개정일은 2021.12.29. 제18기 정기 주주총회에서 가결된 정관입니다.

II. 사업의 내용

1. 사업의 개요

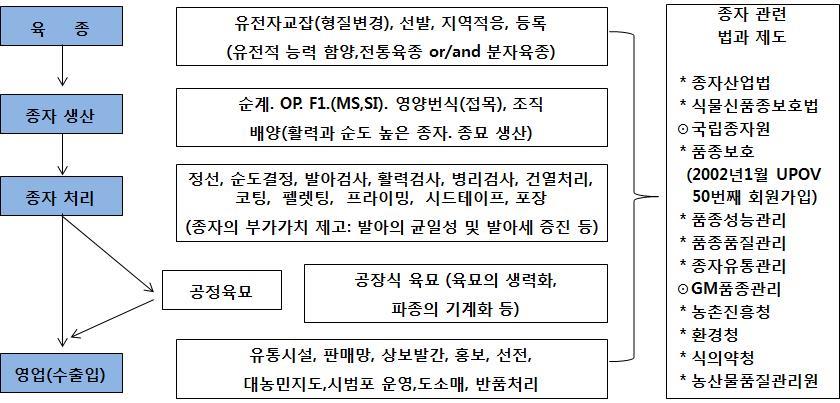

당사가 속해있는 종자산업은 종자 개발에서 종자 생산/가공/유통/판매까지의 사업과 관련되어 최종적으로 농식품산업까지 연관되어 있습니다. 특히 종자산업은 농식품산업의 가치사슬 중 핵심산업으로 자리잡고 있습니다. 이러한 이유는 종자가 생산되어 유통됨으로써, 최종적으로 생산된 농축수산물의 생산 이후 유통, 가공, 저장의 방향까지 결정하기 때문입니다.

종자산업이란 씨앗과 같은 종자를 개발. 생산해 재배농가에 파는 형태의 업을 의미하지만 기능성식품, 식물유래치료제 등 종자를 활용한 제품의 응용범위가 확대되면서 종자산업이 식품산업, 제약산업 등과 융복합화하는 추세로 발전하고 있습니다. 또한 가뭄, 고온 등 기후변화에 강하면서 단위면적당 생산성도 탁월한 고생산성 종자를 개발함으로써 안정적이고 충분한 먹을 거리를 공급할 수 있을 뿐만 아니라 抗비만, 혈당조절 등 건강에 도움을 주는 기능성 종자의 개발을 통해 고부가가치를 창출하는 등종자산업은 농식품산업 전반에 핵심적인 역할을 담당하고 있습니다.

구체적으로 종자산업이란 네 개의 주요한 단계로 구성되어 있습니다. 첫째 단계는 육종으로서 작물의 유전적 소질을 개량하는 작업이며, 둘째는 새로 개량된 우수한 품종의 종자를 순수하고 활력 높게 경제적으로 생산하는 작업, 셋째로는 이렇게 생산된 종자의 부가가치를 획기적으로 높이는 최첨단 작업이며, 넷째는 이를 종자의 실제 소비자인 농민에게 유통시키는 단계입니다.

종묘업체가 적용 받고 있는 종자산업법을 종자산업 기반 조성과 식물신품종 육성자 권리보호를 분리해 정책을 펼쳐나가기 위해 종자산업법 및 식물신품종보호법으로 나누는 개정안이 2012년 5월 2일 국회를 통과하였습니다. 이들 법률에서는 식물의 신품종에 대한 육성자의 권리보호, 주요작물의 품종성능의 관리, 종자의 생산·보증 및 유통 등에 관한 사항을 규정하고 있으며 특히 종자산업법 개정 법률에는 민간종자기업의 발전과 경쟁력 제고를 위해 종자산업진흥센터 설립, 종자기술연구단지 조성 등의 내용을 담고 있습니다

타 제조산업이 무생물을 생산, 판매하는 것과 비교하여 볼 때, 종자산업은 살아있는 생물인 씨앗을 생산/판매하는 산업입니다. 이에 타 제조업의 경우 제품에 대한 소비자의 취향, 선호도, 유행 등의 수요예측을 기반으로 생산/공급이 이루어지나, 종자산업은 인류의 식생활과 밀접하게 관련된 것이므로 수요가 안정적이며 공급 또한 안정적으로 이루어지고 있습니다.

2. 주요 제품 및 서비스

| (단위 :백만원) |

|

품목 |

생산(판매) 개시일 |

제19기 | |

|

매출액 |

비율 |

||

| 단호박 | 2002-04-18 | 4,068 | 17.51% |

| 양배추 | 2000-08-01 | 3,813 | 16.41% |

| 양파 | 2007-03-26 | 1,903 | 8.19% |

| 고추 | 2006-02-13 | 1,538 | 6.62% |

| 무 | 2005-07-18 | 1,453 | 6.25% |

| 옥수수 | 2000-08-01 | 1,083 | 4.66% |

| 청경채 | 2015-02-10 | 973 | 4.19% |

| 파 | 2004-07-21 | 831 | 3.58% |

| 기타작물 | 2006-03-02 | 5,986 | 27.19% |

| 기타상품 | 새싹재배기 외 | 1,258 | 5.41% |

| 합 계 | 계 | 22,905 | 100.00% |

| 반품추정부채 및 영업외수익 계정대체 | 331 | - | |

| 매출액 계 | 23,236 | ||

※상표별 매출액과 수매가격의 공개는 당사의 영업상 정보이므로 상품기호로 기재

나. 주요제품 서비스 및 판매 전략

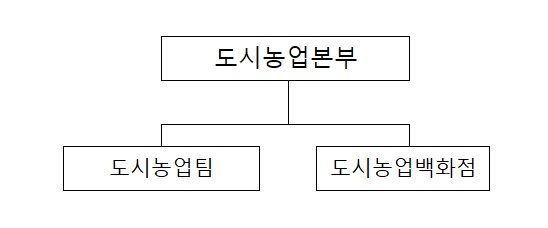

당사의 국내영업은 8개 지점으로 운영되고 있으며 별도로 도시농업본부를 운영하고 있습니다. 이러한 영업 조직을 통해 국내 영업 판매 전략은 크게 2가지로 진행됩니다.

(1) 국내 영업

첫째, 지점에서는 담당직원이 상주하면서 신규 거래처를 개발하고 확보하며, 거래처들을 끊임없이 순회하며 당사가 개발한 신품종들을 홍보함과 동시에 주문을 접수하여 매출액을 높여 가고 있습니다. 또한 거래처 관리와 육성 및 지원 등에서도 다양한 체계를 갖추어 전국적으로 시장점유율을 공격적으로 넓혀가고 있습니다.

둘째, 도시농업본부에서는 내방 고객 상담 및 전화 상담을 통하여 종자의 특성 및 재배 방법에 대하여 상세하게 상담하면서 매출을 높이고 있습니다. 또한 점진적으로 확대되어가고 있는 도시농업 및 가정원예분야를 대비한 온라인 마케팅시스템을 구축하여 다양한 고객들을 발굴하여 가고 있으며, 오프라인으로는 도시농업백화점 "채가원"을 개점하여, 종자에서 비료, 화분, 원예자재, 소도구 등 도시농업에 필요한 모든 것을 한곳에서 구매할 수 있게 하였습니다.

(가) 국내영업 매출증대 현황

① 10여년 전부터 국내 시장규모가 크고 부가가치가 높은 과채류 작물 개발에 주력한 결과 수박, 고추, 토마토 등 품질이 뛰어난 신품종 개발이 완료됨으로서 향후 매출액이 대폭 증가할 것으로 전망하고 있습니다.

실례로 단호박, 양파, 고추, 무, 배추, 오이 등과 식량작물인 옥수수 등 주요 작물이 시장에서 주도적으로 판매가 되고 있으며, 새로 출시한 수박, 고추 품종도 재배 농가들의 호평에 힘입어 점진적으로 매출이 확대되고 있는 추세를 보이고 있습니다.

② 나아가 당사 생명공학육종연구소의 현대식 시설 확충과 더불어 작물별 국내 최고 수준의 육종전문가들을 영입하여 재배 농가의 소득증대에 기여할 수 있는 다양한 신품종을 개발함으로서 국내시장 점유율을 높여 나아가고 있습니다.

(나) 국내영업 판매 서비스 전략

① 시교 개발을 통한 단지권과 지역 특색에 맞는 품종 판매(주석)

각 지역별로 품종별 주산 단지권이 형성되었고 새롭게 형성되어지고 있습니다. 또한 10년 연작으로 인한 생산량 감소로 다른 대체 작물로 전환이 되면서 시설재배에 대한 투자와 지원이 확장되어지고 있습니다. 여기에 발맞추어 당사는 지역특성과 작물특성을 고려하여 작물이 판매되도록 시교를 통하여 단지권을 형성함으로서 판매시장을 집중 개발 하고 있습니다.

실례로 단호박 단지와 보성의 오이 단지권 및 경남 및 충남지역의 수박, 고추 등 각 지역에 지속적으로 단지권을 형성하여 판매 증진을 꾀하고 있습니다.

| [2019~2022년 시교 주) 배포 현황] |

|

작물명 |

2022년 |

2021년 |

2020년 |

2019년 |

|

고추 |

128건 |

148건 |

168건 |

166건 |

|

호박 |

16건 |

96건 |

86건 |

128건 |

|

토마토 |

26건 |

60건 |

59건 |

75건 |

|

양파 |

23건 |

37건 |

29건 |

46건 |

|

무 |

44건 |

86건 |

80건 |

156건 |

|

수박 |

8건 |

21건 |

69건 |

66건 |

|

멜론 |

25건 |

44건 |

85건 |

36건 |

|

배추 |

76건 |

53건 |

36건 |

68건 |

|

파프리카 |

8건 |

13건 |

14건 |

6건 |

|

오이 |

5건 |

26건 |

49건 |

12건 |

|

기타114개작물 |

351건 |

429건 |

441건 |

258건 |

|

계 |

710건 |

1,013건 |

1,116건 |

1,017건 |

|

*작물수 |

58개 |

51개 |

51개 |

50개 |

|

*품종수 |

260종 |

370종 |

371종 |

367종 |

주)시교 : 품종화의 가능성을 파악하기 위해 성능, 특성 등을 검사하는 단계의 조합을 칭하는 말로 당사에서는 새로운 작물을 개발하고 판매하는 과정에서 각 지역별 토지, 기후, 재배방법 등 그 지역에 개발품종이 잘 적응하는지 여부와 그 지역에서 어떤 특성을 보이는지 등을 파악하기 위해 종자를 무료로 공급하거나 육묘비 등을 지원하여 공급하고 있으며, 시교사업이 성공적일 경우 그 지역 농가에 품평회 등을 통해 매출과 연결시키고 있습니다.

② 기술센터 및 농협, 육종가 세미나 개최

지역별 기술센터 및 농협과 연계하여 재배작물을 선정하고 농가를 추천 받아 시범포를 주) 운영함으로서 농가들이 재배작물을 쉽게 선택할 수 있도록 도움을 주고 있으며 당사는 이를 통하여 당사의 우수 품종 보급에 전력을 기울이고 있습니다. 또한 기술센터와 협력하여 지역별 농가를 대상으로 작물특성과 관리 등에 대한 세미나를 수시로 개최함으로서 판매를 증대 시키고 있습니다. 그 예로 해안가 고랭지에 단호박, 양파, 고추, 수박, 오이, 배추 등 과채류 및 쌈채류 작물에 대한 세미나를 진행 하고 있습니다.

주) 시범포: 기존의 우수성이 검증된 품종의 경우 홍보목적으로 일부 농가에 시험재배를 함으로서 농가의 품종교체를 유도합니다.

③ 품평회

작물별 수확시기에 영업지원팀 주관으로 지역별 농가를 대상으로 당사가 개발한 종자에 대한 대대적인 품평회를 실시하고 있습니다. 작물의 품종 우수성을 직접 눈으로 확인 하고, 만져 보고 시식 하면서 당사의 품종에 대해 확신을 갖게 하여 판매에 크게 기여 하고 있습니다.

④ B/S(Before Service), A/S(After Service)를 통한 판매 및 관리

계절별로 작물 파종 전에 농가및 단지권을 직접 방문하여 당사 품목의 우수성을 적극적으로 홍보함으로서 판매 증대에 노력하고 있습니다. 판매된 품종에 대해서는 철저한 영농기술지도를 통하여 재배 농가의 생산성을 향상시킬 수 있도록 관리하고 있습니다.

⑤ 지속적인 신규 시장 개발

농산물시장은 FTA 시장개방 등으로 인하여 끊임없이 다양한 고부가가치 작물을 선호하므로 전국 단지권을 방문하여 농가들과 관련 종사자에게 대체작물을 알선함으로서 생산성을 높여 수익을 증대시킬 수 있도록 함으로서 매출을 크게 높이고 있습니다. 실례로 수박, 토마토, 풋고추 등의 시장개발에 주력 하고 있습니다.

⑥ 거래처 및 소비자 대상 직접 광고 및 공격적인 홍보

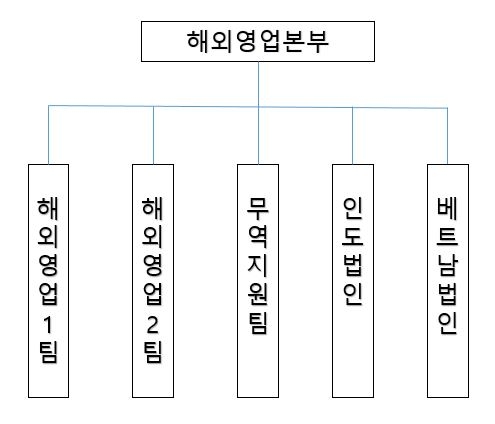

(2) 해외 영업 판매 서비스 전략

당사는 해외에서 양배추와 브로콜리, 고추, 무(양채류) 등의 종자를 수출하는 업체로 정평이 나있습니다. 또한 세계 채소종자 시장이 기능성과 안전성을 중시하는 추세로 바뀌고 있으며 친환경 재배가 가능한 다양한 바이러스 내병성 품종들과 조기 수확이 가능한 어린잎 채소들이 주목받고 있는 점을 중시하였습니다. 이에 2007년 어린잎 채소인 붉은색 채소를 다양하게 육성해 붉은색의 다채, 설채, 청경채, 배추 등의 종자를 영국, 미국, 일본, 호주, 뉴질랜드 등에 수출했으며 그 이후 붉은색 계열의 청경채, 소송채, 곱슬케일, 소송채, 경수채 등의 다양한 타입과 신품종을 전 세계 국가에 수출하고 있습니다.

① 집중적인 지역 공략

당사 전체 수출액의 약 45%를 점유하고 있는 국가는 중국 및 인도입니다. 이러한 두 나라는 거대한 인구와 종자시장 규모를 가지고 있습니다. 이에 당사는 중국 및 인도의 지역 곳곳을 세부적으로 접근하는 영업 정책을 펴 수출 규모를 더욱 확대해 나갈 계획입니다.

특히, 세계 최대의 채소 재배국으로 부상한 중국은 2010년 중국 채소 생산면적 1,870만 헥타르, 채소 종자 소비량은 4만톤, 시장규모가 120억 위안에 달하며 2015년에는 중국 채소종자 시장 규모가 200억 위안을 넘을 것으로 확인되고 있습니다. '코로나19'에 크게 영향을 받지 않으면서, 유럽과 미국 등의 농업 선진국가에서는 seed panic buying 현상이 일어나 더 큰 상승 효과를 이룰 수 있었고, 팬데믹 이후 경제 활성화를 통한 식자재의 소비현상은 지속될 것으로 봅니다. 그에 따른 채소종자 소비에 당사의 수출액이 증가할 것으로 예상됩니다.

② 신규 거래선 발굴 및 새로운 시장 개척 및 판매( with COVID )

당사는 매년 국제종자교역회 6개국 6회, 해외 박람회 6개국 10회 이상 등에 참가하고 있으며, 향후 가능성 있는 남미지역의 종자교역회 SSA와 새로운 농업/원예 박람회 등에 참가해 종자 수출지역을 확대해 나아갈 계획입니다.

'코로나19'로 인해 모든 박람회, 총회가 취소되었으나 지속적인 온라인 화상회의를 통해 거래선을 발굴하고 기존 거래처와 강한 관계를 이어 나가고 있습니다.

2021년 하반기부터 현재 세계 곳곳에서 오프라인 농업박람회, 종자총회 등이 개최되는 것으로 보아 2022년 종자 시장성장력이 폭발할 것으로 보고 있습니다.

잠재적 가능성이 무궁무진한 아프리카, 중동, 북유럽, 남미 등에 영업 거점을 확보해 수출을 늘려나가고 있으며, 신규 시장 지역들의 연평균 수출 신장율 150% 이상을 목표로 하고 있습니다.

당사가 참가하고 있는 세계 각국 종자협회 교역회와 각종 박람회 현황은 아래와 같습니다.

| [국제 종자 관련 협회 가입 활동 현황] |

|

협회명 |

협회명 및 주관기관 |

개최시기 |

|

ASTA (American Seed Trade Association) |

미국종자협회 |

매년 1월 참가 |

|

ISC (Indian Seed Congress) |

인도종자총회 |

매년 2월 참가 |

|

AFSTA (African Seed Trade Association) |

아프리카종자협회 |

매년 3월 참가 |

|

ISF (International Seed Federation) |

국제종자협회 |

매년 5-6월 참가 |

|

SSA (Seed Association of the Americas) |

남아메리카종자협회 |

매년9월, 신규참가 |

|

ESA (European Seed Association) |

유럽종자협회 |

매년 10월 참가 |

|

APSA (The Asia & Pacific Seed Association) |

아시아태평양종자협회 |

매년 11월 참가 |

주) '코로나19'로 인한 참가 잠정 연기, 취소 및 온라인 화상회의 진행

| [주요 해외박람회 참가 활동 현황] |

|

박람회·전시회 명 |

국가 및 지역 |

개최시기 |

비고 |

|

Fruit Logistica |

독일, 베를린 |

매년 2월 |

- |

|

Wuhan Seed Fair |

중국, 무한 |

매년 4월 |

- |

|

Sugwang Seed Fair |

중국, 수광 |

매년 5월 |

- |

|

Sahara Expo |

이집트, 카이로 |

매년 9월 |

- |

|

Beijing Seed Fair |

중국, 북경 |

매년 9월 |

- |

|

Asia Fruit Logistica |

홍콩 |

매년 9월 |

- |

|

PMA 신선농산물박람회 |

미국 |

매년 10월 |

- |

|

Horti Fair |

네덜란드,암스테르담 |

매년 11월 |

- |

|

Growtech Eurasia |

터키, 안탈야 |

매년 12월 |

- |

|

Guangzhou Intl Seed Fair |

중국, 우한 |

매년 12월 |

- |

③ 국외 광고를 통한 홍보 & 마케팅

당사는 농업 및 종자와 관련하여 세계적으로 영향력 있는 잡지 Vegetable Grower, Seed World, Gulf Agriculture, AS & PM 등에 지면 광고를 통하여 당사 제품을 홍보하고 있습니다. 당사는 당사 제품의 품질이 우수하며 여러 국가에 걸쳐 그 성능이 확인된 제품 위주 또는 신규 품종의 출시에 맞추어 전세계 농업인의 시선을 끌 수 있도록 적극적인 홍보 및 마케팅 전략을 펼쳐 나아가고 있습니다.

④ 무역 전문 교육을 통한 전문 인력 양성

당사는 중소기업청, KOTRA, 무역협회, 국립종자원 등에서 지원하는 무역, 종자 전문 인력 교육을 통하여 신규 및 기존 직원들의 무역/종자 실무능력을 배양하고 있습니다. 또한 당사의 생명공학 육종연구소에 작물의 생리 및 재배 기술, 품종의 세부 특성 교육 등을 위탁하여 세계 어디에서든지 당사 품종의 우수성을 널리 알릴 수 있는 전문 인력을 육성하고 있습니다.

3. 원재료 및 생산설비

가. 자원조달 상황

(1) 주요 원재료의 조달원(국내/해외)

당사가 영위하고 있는 종자사업에서의 주된 생산품은 나종자 입니다. 최종 제품인 종자의 원재료는 나종자이며 전체 원재료비 가운데 나종자가 차지하는 비중이 100%입니다. 당사에서 상품으로 판매되는 것들은 나종자를 정선/코팅/포장하는 작업이며, 이에 사용되는 자재는 포장재입니다. 나종자의 생산은 공급계획에 따라 생산량의 대부분을 해외 전문 채종업체 또는 국내 채종농민과의 위탁채종계약에 의해 생산하여 조달하고 있습니다. 당사의 나종자 확보는 국내위탁채종 약 20%, 해외위탁채종 80%의 비율로 위탁 채종이 이루어집니다.

(2) 원재료 수급상의 특성

나종자를 생산하기 위한 원종은 일부를 제외하고는 자체 연구, 개발하여 확보하고 있으며 소요량은 자체 증식을 통하여 확보하기 때문에 외부 수급상의 영향으로부터 안정적입니다.

나종자의 생산은 작물마다 개화 생리가 다르므로 생산 방법도 작물마다 차이가 많습니다. 일반적으로 종자 파종부터 수확까지 6개월~10개월의 기간이 필요합니다. 또한 종자 생산량은 종자가 공산품이 아닌 생명체인 특성상 자연환경의 영향에 의하여 증감이 있을 수 있습니다. 때문에, 당사는 수급상의 안정성을 확보하기 위하여 향후 판매예상량의 120% ~ 150%를 생산하여 매년 적정 재고의 종자를 확보하고 있습니다.

(3) 주요 원재료 등의 가격변동추이

나종자는 위탁채종 계약에 의해 생산 및 조달되고 있으며 위탁채종 계약 시 채종되는 종자의 가격을 결정하기 때문에 원재료 가격 변동은 안정적입니다. 다만, 해외 채종생산을 진행하기 때문에 환율에 의한 영향은 있을 수 있습니다.

한편, 2010년부터 배추와 무 종자를 국내에서 생산할 경우 정부에서 운영하는 '국내 채종전환 지원산업' 의 일환으로 생산비의 50%를 정부에서 보조금으로 지원해 주고 있기 때문에 배추와 무, 호박 종자의 국내 채종비용의 절감 효과가 발생하고 있습니다.

2020년 부터 청경채, 양배추 등의 작물이 추가 되었고, 현재 지원 대상 작물은 고추, 멜론, 수박, 오이, 참외, 호박, 대목, 양파, 무, 배추, 양배추, 청경채 등 12개 품목에 적용 중임 (자사의 국내 생산 대상 작물은 멜론, 수박, 오이, 호박, 양파, 무, 배추, 양배추, 청경채 임. 2022년 기준)

나. 주요 원재료 등에 관한 사항

(1) 매입 현황

| (단위 :백만원, 천USD) |

|

매입유형 |

품목 |

구 분 |

제18기 (2021년) |

제18기 (2021년) |

제17기 (2020년) |

|

|

나종자 |

단호박 |

국내 |

(백만원) | 1,939 | 2,049 | 2,148 |

|

해외 |

(백만원) | 369 | 370 | 177 | ||

| (천USD) | 295 | 312 | 150 | |||

|

합계 |

(백만원) | 2,308 | 2,419 | 2,325 | ||

|

무 |

국내 | (백만원) | 420 | 85 | 254 | |

| 해외 | (백만원) | 376 | 420 | 453 | ||

| (천USD) | 301 | 354 | 385 | |||

| 합계 | (백만원) | 796 | 505 | 707 | ||

|

양배추 |

국내 | (백만원) | 27 | 20 | 28 | |

| 해외 | (백만원) | 1,041 | 1,099 | 1,185 | ||

| (천USD) | 834 | 927 | 1,009 | |||

| 합계 | (백만원) | 1,068 | 1,119 | 1,213 | ||

|

양파 |

국내 | (백만원) | 108 | 101 | 141 | |

| 해외 | (백만원) | 746 | 339 | 200 | ||

| (천USD) | 598 | 286 | 170 | |||

| 합계 | (백만원) | 854 | 440 | 341 | ||

|

고추 |

국내 | (백만원) | 510 | 225 | 131 | |

| 해외 | (백만원) | 174 | 158 | 120 | ||

| (천USD) | 139 | 133 | 102 | |||

| 합계 | (백만원) | 684 | 383 | 251 | ||

|

기타 |

국내 | (백만원) | 1,676 | 1,823 | 1,364 | |

| 해외 | (백만원) | 2,053 | 1,563 | 2,271 | ||

| (천USD) | 1,646 | 1,319 | 1,935 | |||

| 합계 | (백만원) | 3,729 | 3,386 | 3,635 | ||

|

나종자 총 계 |

국내 | (백만원) | 4,680 | 4,303 | 4,066 | |

| 해외 | (백만원) | 4,759 | 3,949 | 4,406 | ||

| (천USD) | 3,813 | 3,331 | 3,751 | |||

| 합계 | (백만원) | 9,439 | 8,252 | 8,472 | ||

|

종자 |

국내 | (백만원) | 523 | 155 | 164 | |

| 해외 | (백만원) | - | 304 | 334 | ||

| (천USD) | - | 256 | 284 | |||

| 합계 | (백만원) | 523 | 459 | 498 | ||

|

원종 |

국내 | (백만원) | 39 | 41 | 49 | |

| 해외 | (백만원) | - | - | - | ||

| (천USD) | - | - | - | |||

| 합계 | (백만원) | 39 | 41 | 49 | ||

|

기타상품 |

국내 | (백만원) | 866 | 883 | 664 | |

| 해외 | (백만원) | 601 | 136 | 94 | ||

| (천USD) | 482 | 114 | 80 | |||

| 합계 | (백만원) | 1,467 | 1,019 | 758 | ||

|

저장품 |

국내 | (백만원) | 176 | 342 | 248 | |

| 해외 | (백만원) | 8 | 7 | - | ||

| (천USD) | 6 | - | - | |||

| 합계 | (백만원) | 184 | 349 | 248 | ||

|

국내 합계 |

(백만원) | 6,284 | 5,724 | 5,191 | ||

|

해외 합계 |

(백만원) | 5,368 | 4,396 | 4,834 | ||

|

총 계 |

(백만원) | 11,652 | 10,120 | 10,025 | ||

(2) 원재료의 제품별 비중

당사의 최종 제품인 종자의 원재료는 나종자이며, 전체 원재료비 가운데 나종자가 차지하는 비중이 100%입니다.

(3) 원재료 가격변동추이

| (단위 :원/kg, USD/kg) |

|

품 목 |

제19기 (2022년) |

제18기 (2021년) |

제17기 (2020년) |

|||

| 양배추 |

A1 |

국내 |

(원/kg) | - | - | - |

| 해외 | (원/kg) | 47,819 | 45,475 | 52,108 | ||

| (USD/kg) | 38 | 41 | 44 | |||

|

A2 |

해외 |

(원/kg) | 59,897 | 65,108 | - | |

| (USD/kg) | 48 | 58 | ||||

| 단호박 |

B1 |

국내 |

(원/kg) | - | 80,000 | 80,000 |

|

B2 |

해외 |

(원/kg) | 48,925 | - | 47,635 | |

| (USD/kg) | 39 | - | 40 | |||

|

무 |

C1 |

국내 |

(원/kg) | 76,893 | 82,000 | 46,000 |

|

C2 |

해외 |

(원/kg) | - | - | - | |

| (USD/kg) | - | - | ||||

|

양파 |

D1 |

국내 |

(원/kg) | - | - | - |

|

D2 |

해외 |

(원/kg) | 763,705 | - | 817,087 | |

| (USD/kg) | 613 | - | 696 | |||

|

청경채 |

F1 |

국내 |

(원/kg) | - | - | - |

| 해외 | (원/kg) | - | 18,489 | - | ||

| (USD/kg) | - | 17 | ||||

|

F2 |

국내 |

(원/kg) | 8,864 | 22,500 | 22,000 | |

※ 상표별 매출액과 수매가격의 공개는 당사의 영업에 현저한 손실을 입을 수 있기 때문에 기호로 기재하였습니다.

※ 구매 단위가 립단위 인경우 평균금액에서 제외함 (종자 형태, 생산년도, 특성에 따라 편차가 매우 크기 때문에 천립당 평균무게로 환산함)

(가) 산출 기준

산출 기준= 품목별 매입금액/품목별 매입량(Kg)

(나) 주요 가격 변동 원인

① 국내채종 : 품목별 단가 상승요인은 나종자의 생산 노동력(농민)에 지급하는 인건비 상승이 주요인이며, 2011년부터 무 생산단가는 정부의 국내채종비 지원에 따라 대폭 감소되었습니다. (생산 단가는 매년 상승 중임)

② 해외채종 : 해외 전문 채종업체와 채종계약에 의해, 종자 kg당 수매단가, 채종면적, 수매 방법 등을 확정 지어 연간 특이한 변동이 없고 안정적입니다. 다만 달러화 기준으로 결제가 진행됨에 따라 환율 변동에 영향을 받습니다.

(다) 제품의 라이프사이클

종자산업의 경우 신품종 개발기간이 과거에는 5년~10년 정도 걸려 개발되었으나 열대지역(인도네시아의 경우 1년 동안 3세대 생산 가능)을 이용한 세대 단축, 생명공학을 이용한 세대 단축 및 새로운 인자삽입 등의 기술 개발로, 2년 ~ 3년 정도로 개발 기간의 단축이 가능해졌습니다. 이에 따라 과거 5년~십 수년에 걸렸던 제품의 라이프사이클이 최근에는 2년 ~ 5년 정도로 단축되었고 판매 형태도 다품종 소량판매 형태로 바뀌어 가고 있습니다.

다. 생산 및 설비

(1) 생산능력

당사가 영위하고 있는 종묘업종에서의 주된 생산품은 나종자입니다.

상품으로 판매되는 것들은 단순히 나종자를 정선/포장하는 작업에 사용되는 상품이며, 나종자의 생산은 공급계획에 따라 생산량의 대부분을 해외 전문 채종업체 또는 전문 채종농민과의 위탁채종계약에 의해 생산되고 있으며, 채종을 위한 주요 POOL 현황은 다음과 같습니다.

| [국내 주요 채종 POOL 현황] |

|

작물명 |

POOL 수 |

지역 |

비고 |

|

무 |

50 |

국내 |

채종농가 |

|

배추 |

50 |

국내 |

채종농가 |

|

호박 |

10 |

국내 |

채종농가 |

|

청경채 |

60 |

국내 |

채종농가 |

|

양배추 |

20 |

국내 |

채종농가 |

|

기타 |

40 |

국내 |

채종농가 |

|

계 |

230 |

- |

- |

| [해외 주요 채종 POOL 현황] |

|

국가 |

POOL 수 |

주요 생산 품목 |

비고 |

|

이태리 |

4 |

양배추, 무, 갓, 강낭콩, 당근, 부추, 양파, 완두, 치커리 및 기타 잡류 |

채종업체 |

|

프랑스 |

2 |

양배추, 당근, 비트 등 |

채종업체 |

|

덴마크 |

1 |

시금치, 쑥갓, 아욱, 비트, 청경채 등 |

채종업체 |

|

터키 |

2 |

양파 |

채종업체 |

|

남아공 |

1 |

파, 근대 |

채종업체 |

|

인도 |

5 |

호박, 토마토, 고추, 여주, 수박, 강낭콩, 오이, 대목 등 |

채종업체 |

|

중국 |

1 |

배추, 무, 고추, 파프리카, 가지, 토마토, 오이, 수박, 멜론, 호박, 박, 강낭콩, 홍현채 및 기타 잡류 |

채종업체 |

|

뉴질랜드 |

3 |

양배추, 무, 완두, 당근 등 |

채종업체 |

|

미국 |

1 |

상추류 및 잡류 등 |

채종업체 |

|

칠레 |

3 |

양배추, 브로콜리, 케일 등 |

채종업체 |

|

베트남 |

2 |

오이, 호박, 수박, 참외, 들깨, 대목 등 |

채종업체 |

|

합계 : 11개국 25개사 |

|||

생산능력에 대한 해당 사항은 없으며 나종자 생산과정은 아래와 같습니다.

| [나종자의 생산과정] |

|

종자 생산과정 |

판매계획 수립 |

차년도 판매물량을 확정한 후 생산물량 결정 |

|

생산계획수립 |

결정된 물량에 따라 면적, kg당 수매단가 결정, 생산지역 분배, 지역별 생산할 물량 확정 |

|

|

채종농가선정 |

생산물량 규모에 따라 계약 농가 수 등 결정 |

|

|

채종계약체결 |

채종 농가와 채종 계약 체결 |

|

|

채종계약 요약 |

계약상대방 |

회사와 각 채종 농민 간에 계약을 체결 |

|

계약체결시기 |

파종하기 전에 이루어지며, 각 품종별 파종시기가 일치하지 않아서 품종별 계약 체결시기가 차이가 존재 |

|

|

계약내용 |

채종하는 품종의 품질, kg당 수매단가, 채종면적, 수매방법, 대금지급방법 등 |

|

|

계약기간 |

품종별로 파종시기와 수매시기가 일치하지 않으므로 계약기간이 정해져 있지는 않고 보통 파종 부터 수매까지의 기간 |

|

|

계약금액 |

계약금액은 계약 시 체결하되, 품종별 생산성이 다르므로 차등 지급 |

|

|

대금지급방법 |

수매 시 50%를 지불하고 종자 순도검정(품질검사) 후 잔금을 지급 |

(2) 생산능력의 산출 근거

당사는 현재 243개 작물 1,444 품종(채소종자 1,147종, 기타종자 297종)을 판매하고 있으며, 판매를 위한 원재료인 나종자는 기후 조건 등에 따라 생산량이 변동됩니다. 이에 주요작물의 단위 면적당 예상 생산(채종)량은 아래와 같습니다.

| [주요 작물별 단위면적당 종자생산량] |

|

작물명 |

10a 당 생산 가능량 |

비고 |

|

양배추 |

80kg |

- |

|

단호박 |

50kg |

- |

|

고추 |

80kg |

- |

|

브로콜리 |

50kg |

- |

|

당근 |

50kg |

- |

|

치커리 |

25kg |

- |

|

부추 |

50kg |

- |

|

오이 |

30kg |

- |

|

양파 |

20kg |

- |

|

무 |

60kg |

- |

|

시금치 |

70kg |

- |

|

호박 |

50kg |

- |

|

파 |

70kg |

- |

|

청경채 |

60kg |

- |

(3) 외주 생산의 이유

당사에서 생산하는 종자는 각 작물별로 차이는 있으나 10a(300평)당 생산량이 몇십 kg 내외이므로 모든 작물을 직접 생산하기 위해서는 몇 백ha의 채종지가 필요하여 사실상 직접 생산은 불가능합니다.

이에 당사를 비롯해 많은 종자업체는 기후조건, 인건비 등 생산원가를 절감하기 위하여 국내외 전문 채종업체 및 농가에 위탁생산을 하고 있습니다

(가) 생산실적

당사가 영위하고 있는 종묘업종에서의 주된 생산품은 나종자입니다. 또한 상품으로 판매되는 것들은 나종자를 정선/코팅/포장하는, 나종자의 생산은 공급계획에 따라 생산량의 대부분을 해외 전문 채종업체 또는 국내 채종농민과의 위탁채종계약에 의해 생산하고 있기 때문에 매입 현황과 동일합니다.

라. 생산설비에 관한 사항

(1) 현황

업종 특성상 주된 생산품인 나종자의 생산시설(토지 등)은 보유하고 있지 않으나 육종연구와 종자의 품질관리 및 원종을 직접 생산하기 위한 설비의 보유현황은 아래와 같습니다.

| (단위: 백만원) |

|

자산별 |

자산 소재지 |

취득 |

당기증감 |

상각 |

잔존 가액 |

비 고 |

|

|

증가 |

감소 |

||||||

| 토지 | 생명공학육종연구소-육종연구 | 4,762 | 7 | - | - | 4,769 | - |

| 품질관리소-종자품질관리 | 224 | - | - | - | 224 | - | |

| 생산기술연구소(남부연구소) | 132 | - | - | - | 132 | - | |

| 토지 합 계 | 5,118 | 7 | - | - | 5,125 | - | |

| 건물 | 생명공학육종연구소-육종연구 | 1,401 | - | - | 365 | 1,036 | - |

| 품질관리소-종자품질관리 | 3,142 | - | - | 819 | 2,323 | - | |

| 생산기술연구소(남부연구소)-원종생산 | 107 | - | - | 68 | 39 | - | |

| 건물 합 계 | 4,650 | - | - | 1,252 | 3,398 | - | |

| 구축물 | 생명공학육종연구소-육종연구 | 1,922 | 2 | - | 1,720 | 204 | - |

| 김제 육종연구소-육종연구 | 647 | - | - | 598 | 49 | - | |

| 품질관리소-종자품질관리 | 201 | - | - | 174 | 27 | - | |

| 생산기술연구소(남부연구소)-원종생산 | 80 | - | - | 80 | - | - | |

| 구축물 합 계 | 2,850 | 2 | - | 2,572 | 280 | - | |

| 기계장치 | 생명공학육종연구소-육종연구 | 27 | 27 | - | 25 | 29 | - |

| 김제 육종연구소-육종연구 | 63 | - | - | 61 | 2 | - | |

| 품질관리소-종자품질관리 | 1,995 | 52 | - | 1,875 | 172 | - | |

| 생산 기획팀-나종자 생산 | 33 | - | - | 33 | - | - | |

| 생산기술연구소(남부연구소)-원종생산 | 53 | - | - | 49 | 4 | - | |

| 기계장치 합 계 | 2,171 | 79 | - | 2,043 | 207 | - | |

| 시설장치 | 생명공학육종연구소-육종연구 | 42 | 7 | - | 43 | 6 | - |

| 품질관리소-종자품질관리 | 263 | - | - | 263 | - | - | |

| 생산기술연구소(남부연구소)-원종생산 | 3 | - | - | 3 | - | - | |

| 김제연구소-육종연구 | 11 | 3 | - | 10 | 4 | - | |

| 시설장치 합 계 | 319 | 10 | - | 319 | 10 | - | |

(2) 시설투자 상황 및 계획

(가) 향후 투자 계획

현재 시점에서 투자 계획은 아래와 같습니다.

① 투자의 목적: 증식검정 및 종자 연구시설 확충

② 내용: 증식검정 및 종자 연구를 위한 연구건물 증축 및 연구시설, 연구장비를 확충할 예정임. 현재 시설공사를 위한 인허가사항 진행중임.

③ 기간: 2021년~2024년(예정)

④ 총 소요자금 및 기타 지출액:

- 연구시설 및 기타시설: 약 22억(예상)

- 연구장비: 약 5억(예상)

⑤ 향후 기대효과 등:

- 생명공학연구실, 병리검정실, 조직배양실의 확충으로 다양한 품종의 형질관련 분자마커 개발, 내병성 품종 육성을 위한 생물검정 및 내병성마커를 통한 병리검정 지원, 소포자배양 및 약배양에 의한 다양한 유전자원 개발

4. 매출 및 수주상황

가. 매출실적

(단위 :백만원, 천USD)

|

매출유형 |

부 문 |

제19기 (2022년) |

제 18기 (2021년) |

제 17기 (2020년) |

||||

| 금액 | USD | 금액 | USD | 금액 | USD | |||

|

제품 |

종자 |

수 출 |

7,563 | 6,161 | 6,593 | 5,899 | 6,088 | 5,096 |

|

내 수 |

14,348 | - | 16,378 | - | 15,795 | - | ||

|

소 계 |

21,911 | 6,161 | 22,971 | 5,899 | 21,883 | 5,096 | ||

|

상품 |

수 출 |

- | - | 6 | 5 | 1 | 1 | |

|

내 수 |

1,324 | - | 1,163 | - | 763 | - | ||

|

소 계 |

1,324 | - | 1,169 | 5 | 764 | 1 | ||

|

합계 |

수 출 |

7,563 | 6,161 | 6,599 | 5,904 | 6,089 | 5,097 | |

|

내 수 |

15,672 | - | 17,541 | - | 16,558 | - | ||

|

합 계 |

23,236 | 6,161 | 24,140 | 5,904 | 22,647 | 5,097 | ||

주1) USD환산은 연평균 매매기준율을 사용하였습니다.

(2020년 : 1,194.46, 2021년 : 1,117.64, 2022년: 1,227.59)

주2) 업종코드 : A01123(종자 및 묘목생산업)

나. 판매경로

국내매출액은 전국 1,400여개 시판상 등을 통하여 농민들에게 공급되고 있습니다. 또한 수출의 경우는 해외 종묘회사를 통하여 외국 농민들에게 공급되고 있습니다.

| (단위 :백만원) |

|

매출 유형 |

품목 |

구분 |

판매경로 |

제19기 판매경로별 | |

|---|---|---|---|---|---|

|

매출액 |

비중 |

||||

|

종 |

단호박 |

수출 | 당사->중간유통->소비자 | 136 | 0.63% |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 3,519 | 16.31% | ||

| 당사->소비자 | 312 | 1.45% | |||

|

양배추 |

수출 | 당사->중간유통->소비자 | 3,465 | 16.06% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 180 | 0.84% | ||

| 당사->소비자 | 45 | 0.21% | |||

|

무 |

수출 | 당사->중간유통->소비자 | 273 | 1.27% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 951 | 4.41% | ||

| 당사->소비자 | 228 | 1.06% | |||

|

양파 |

수출 | 당사->중간유통->소비자 | 181 | 0.84% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 1,654 | 7.66% | ||

| 당사->소비자 | 68 | 0.32% | |||

|

청경채 |

수출 | 당사->중간유통->소비자 | 828 | 3.84% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 121 | 0.56% | ||

| 당사->소비자 | 10 | 0.05% | |||

|

고추 |

수출 | 당사->중간유통->소비자 | 69 | 0.32% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 1,374 | 6.37% | ||

| 당사->소비자 | 137 | 0.64% | |||

|

토마토 |

수출 | 당사->중간유통->소비자 | 62 | 0.29% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 276 | 1.28% | ||

| 당사->소비자 | 88 | 0.41% | |||

|

배추 외 |

수출 | 당사->중간유통->소비자 | 2,547 | 11.80% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 3,262 | 15.11% | ||

| 당사->소비자 | 1,794 | 8.31% | |||

|

종자 |

수출 | 당사->중간유통->소비자 | 7,563 | 35.04% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 11,337 | 52.53% | ||

| 당사->소비자 | 2,683 | 12.43% | |||

| 종자 소계 | 21,583 | 100.00% | |||

|

상품 |

수출 | 당사->중간유통->소비자 | - | 0.00% | |

| 당사->소비자 | - | 0.00% | |||

| 내수 | 당사->중간유통->소비자 | 283 | 21.36% | ||

| 당사->소비자 | 1,040 | 78.64% | |||

| 상품 소계 | 1,323 | 100.00% | |||

|

합 계 |

종자 + 상품 계 | 22,905 | - | ||

| 반품추정부채 및 영업외수익 계정대체 | 331 | ||||

| 매출액 계 | 23,236 | ||||

주1) 수출매출액환산은 연평균 매매기준율을 사용하였습니다.

주2) 중간유통(농약/종묘사, 농협, 육묘장, 영농조합 등), 소비자(농민, 작목반, 일반개인고객 등)

다. 영업개황

당사는 국내외 작물 재배자들을 대상으로 종자를 개발, 생산, 판매하는 사업을 영위하는 회사로서, 1992년에 개인기업으로 종자사업을 개시하여 2004년에 법인을 설립한 후 2009년에 개인기업을 법인으로 통합하였습니다.

당사는 국내 3곳(이천,해남 및 김제), 해외 2곳(인도법인, 베트남법인)에 연구소를 보유하고 있으며, 총 86명(보조원 포함)의 연구원들이 근무하고 있습니다.

특히, 2011년에는 경기도 광주에 있던 육종연구소를 이천으로 대규모로 확장 이전함으로서 다양한 품종의 육종연구와 더불어 생명공학분야 연구도 병행할 수 있는 기틀을 마련하였습니다. 또한 인도에 현지법인을 설립하였으며, 동시에 연구기지를 개설함으로서 다양한 유전 자원의 확보와 인도의 열대기후를 바탕으로 한 세대 단축을 통해 개발기간을 대폭 단축할 수 있게 되었습니다. 그리고 정부 및 지방자치단체가 주도하는 김제 씨드밸리 정책사업을 참여하여 국내기업 중 가장 규모가 있는 연구소를 추가로 설립하여 2016년 10월 오픈 하였습니다.

인도법인에 이어 2018년 10월 베트남에 현지법인을 설립하여 동남아 지역 종자 수출을 늘리기 위한 연구, 생산, 영업을 아우르고 대한민국이 종자 강국이 되는데 베트남 법인이 큰 역할을 하게 될 것을 기대하고 있으며, 2019년 8월에는 경기도 하남시에 도시농업백화점 "채가원"을 개점하여 종자에서 비료, 화분, 원예자재, 소도구 등 도시농업에 필요한 모든 것을 한곳에서 구매할 수 있게 하였습니다. 또한 상품판매 뿐 아니라 도시농업인이 키워보고 싶은 작물에 대한 컨설팅도 진행하여 도시와 농촌을 잇는 가교 역할을 기대하고 있습니다.

당사는 2021년 10월에서 2022년 09월까지의 국내제품(종자)매출액은 21,583백만원(총매출액 23,236백만원)으로 국내 매출 규모면에서 2020년 채소종자 내수시장 점유율의 약 5.90%, 수출 점유율 약 8.46%이며, 2021년 10월에서 2022년 9월까지의 국내제품매출액은 21,583백만원(기말 총매출액 23,236백만원) 입니다.

당사의 주요 매출원은 단호박, 양배추, 무, 양파, 청경채, 고추 등 각종 종자매출(제18기 매출액구성비 92.88%)입니다. 향후 내병성, 다수확 품종 종자의 연구개발을 통해 고추, 무, 수박, 참외 등 신규로 출시할 종자 매출이 대폭 증가 할 계획이며, 비료 및 작물보호제 등의 농업관련 신규사업의 추진과 도시농업사업의 확장 및 해외수출 강화를 통해 매출을 증대시키고, 수익을 창출할 계획입니다.

라. 판매조직

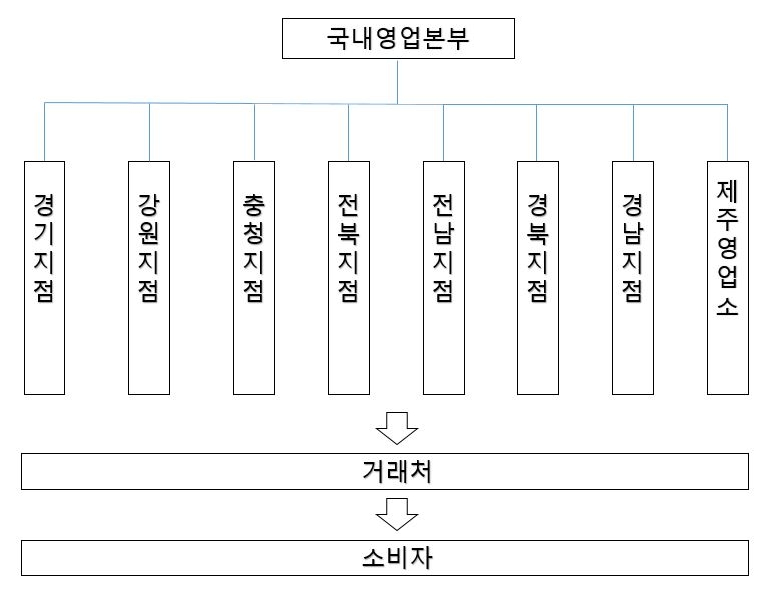

(1) 국내영업 조직

|

|

국내영업조직도 |

|

|

도시농업본부조직도 |

(2) 해외영업 조직

|

|

해외영업조직도 |

마. 수주상황

- 당사는 해당사항 없습니다.

5. 위험관리 및 파생거래

- 해당사항 없습니다.

6. 주요계약 및 연구개발활동

가. 주요계약

공시서류 작성기준일 현재 회사의 재무상태에 중요한 영향을 미치는 경영상의 중요계약은 없습니다.

나. 연구개발활동

(1) 연구개발비용

당사에서 직접 투자한 제19기 연구개발비는 3,869백만원이 계상되었으며 이 금액은 동기(제19기) 매출액 24,047백만원의 16.09%에 해당합니다. 별도로 국가로부터 지원받는 제19기 연구개발비 보조금은 2,137백만원 가운데 2,097백만원을 사용하여 제19기 연구개발비 투자금액은 총 5,966백만원입니다.

| (단위: 백만원) |

|

구 분 |

제19기 |

제18기 |

제17기 |

||

|

자산 처리 |

원재료비 |

- | - | - | |

|

인건비 |

- | - | - | ||

|

감가상각비 |

- | - | - | ||

|

위탁용역비 |

- | - | - | ||

|

기타 경비 |

- | - | - | ||

|

소 계 |

- | - | - | ||

|

비용 처리 |

제조원가 |

- | - | - | |

|

판관비 |

3,869 | 3,100 | 3,330 | ||

|

합 계(직접투자) |

3,869 | 3,100 | 3,330 | ||

|

(매출액 대비 비율) |

16.65% | 12.84% | 14.70% | ||

|

국고 보조금 |

사용액 |

2,097 | 2,824 | 2,208 | |

|

총액 |

2,137 | 2,890 | 2,281 | ||

|

연구개발비 사용 총액 (직접투자+보조금) |

5,966 | 5,924 | 5,538 | ||

|

(매출액 대비 비율) |

24.81% | 24.54% | 24,45% | ||

(2) 연구개발실적

(가) 국가정책과제 연구개발 실적

|

번호 |

연구과제 |

연구결과 및 기대효과 |

상품화 내용 |

|

1 |

- 과제명: 세포질 웅성불임성을 이용한 적색배추 및 케일 품종육성 - 연구기간: 2008.01~2012.12 - 연구비:450백만원 - 지원기관: RDA |

-웅성불임성 품종육성: 현재 자가불화합을 이용한 품종의 경우 대부분 종자의 불법복제가 일어나 이후 개발된 품종의 수출도 어려워지고 있으나 웅성불임을 이용할 경우 이러한 문제점의 해결이 가능 -웅성불임성 품종 육성으로 품종 보호 및 해외 채종시 원종 유출을 막아 품종의 지속적인 생산 및 수출을 가능 -세계 기술수준에서 뒤쳐진 배추종의 웅성불임 육종을 세계수준까지 끌어 올릴 수 있음 -수출용 브로콜리, 케일, 적색배추 품종 육성 : 수입대체효과 -고기능성 품종 개발로 내수 및 유럽 등 선진국으로의 수출 촉진: |

신홍쌈배추, 슈퍼맛짱케일, 하이브로10, 레드비타 등 |

|

2 |

- 과제명: 세포질 웅성 불임성을 이용한 종자수출용 양배추 품종 개발 - 연구기간: 2008.06~2013.06 - 연구비:550백만원 - 지원기관: iPET |

-유전자원의 수집 및 성능검정을 통한 우수 육종소재 확보 -위황병 저항성 계통선발을 통한 내병성 품종 개발 -양배추 소포자 배양기술의 구축 -세포질웅성불임성을 이용한 순도 100%의 수출용 양배추 품종 개발 -국내시장에 공급할 수 있는 다양한 품종의 양배추 종자 개발을 통한 수입대체에 기여 |

CT-692, CT-566, CT-161, CT-171, 초대박, CT-183, CT-185, CT-152, 캡송, CT-201, CT-209, 캡베스트 등 |

|

3 |

- 과제명:자성주를 이용한 참외 채종법 개발 - 연구기간: 2008.12~2013.12 - 연구비:600백만원 - 지원기관: iPET |

-자성주를 이용한 국내 및 해외 시장에 적합한 참외의 품종육성으로 국내 참외시장의 활성화 및 종자수출 증대 -우리나라 재배환경과 채종방법에 적합한 기술개발로 인한 재배 안정성과 채종의 효율성 높임으로써 종자산업의 활성화 -본 연구의 성공적인 수행은 다수의 우수 육성재료의 확보가 가능하여 차후 참외 품종육성 뿐만 아니라 참외와 유전양식이 유사한 메론의 연구(품종개발 및 채종방법 개량)에도 적용할 수 있는 귀중한 자료로써 크게 기여 |

마니따벌꿀, 천향밀골드, 초복꿀12, 골든벨, 매직골드 등 |

|

4 |

- 과제명: 세포질 웅성 불임성을 이용한 내수 및 수출용 양배추 및 브로콜리 품종개발 - 연구기간: 2009.01~2013.12 - 연구비:195백만원 - 지원기관: 농촌진흥청 |

-우수한 세포질웅성불임성 계통의 육성은 양배추의 육종및 채종방법을 자가불화합성의 이용에서 웅성불임성의 이용으로 전환하는 것으로, 이를 통해 보다 순도 높은 일대잡종 종자생산이 가능 -세포질웅성불임을 이용한 F1생산기술로 고순도의 종자를 공급할 수 있고 해외채종시 원종유출을 막을 수 있음 -수집된 유전자원 및 육성계통은 주관연구기관에서 연구종료 후에도 지속적으로 보존하면서 우량 품종육성에 활용 -양배추의 위황병 및 무사마귀병에 대한 유전양식규명은 십자화과 타작물의 내병성 육종에도 유용하게 이용 |

CT-101, CT-261, 블루타이탄 등 |

|

5 |

- 과제명:수출 및 내수용 강분질 단호박 품종개발 - 연구기간: 2009.04~2014.04 - 연구비:500백만원 - 지원기관: iPET |

-국내 및 해외 시장에 적합한 단호박 품종육성으로 국내 단호박 시장의 활성화 및 종자수출 증대 -우리나라 재배환경에 적합한 기술개발로 인한 재배 안정성과 채종의 효율성 높임으로써 종자산업의 활성화 -본 연구의 성공적인 수행은 다수의 우수 육성재료의 확보가 가능하여 차후 단호박 품종육성 뿐만 아니라 채종방법 및 재배기술 발전에도 적용할 수 있는 귀중한 자료로써 크게 기여 |

하이로지망, 데까지망, 미도지망, 아시아햇밤, 아시아들밤, 미니드림, 아시아드림, 아시아보배, 아시아소망 등 |

|

6 |

- 과제명:내서성 및 병저항성(위황병, 뿌리혹병) 양배추 F₁ 품종 육성 - 연구기간: 2010.07~2015.06 - 연구비:446백만원 - 지원기관: iPET |

-국제경쟁력 있는 수출형 품종 개발 및 수출확대를 통한 고부가가치 창출 및 민간 역량 강화할 수 있음 -다수의 유용 유전자원의 수집 및 분양에 의해 다양하고 특색 있는 육종목표가 설정되어 국제경쟁력 있는 품종 육성이 가능 -내서성이 강하고 위황병, 뿌리혹병에 내병성인 품종이 개발될 경우 양배추 종자의 수입대체는 물론 중국, 인도, 동남아시아 각국에 고가의 종자수출이 가능 -우수품종개발 시 중국, 인도, 동남아 등 거대 수출시장 공략으로 연구종료 시점에 약 300만$ 이상의 추가 외화획득이 기대 |

CT-180, CT-207, CT-262, 인다이아몬드, 인디칸 등 |

|

7 |

- 과제명:해외 수출용 유색 3배체 씨없는 수박 F₁ 품종 육성 - 연구기간: 2011.09~2016.09 - 연구비:437백만원 - 지원기관: iPET |

-해외 수출용 유색 씨없는 수박 F1 품종 개발을 통해 중국 수출용 황피 적육, 황피 황육의 Dragon형 씨없는 수박 품종을 육성하고, 중앙아시아 및 중동 수출용 백피 적육, 흑피 적육의 Crimson형의 씨없는 수박 품종을 개발 -3배체 씨없는 유색 수박은 중국, 중앙아시아, 중동지역으로 수출 확대 -수박의 다양한 소비 창출이 가능 씨없는 수박의 시장이 확립되면 노약자, 어린이, 기타 고급소비용으로 소비 범위 및 소비량을 확대할 수 있음 (신규 30% 정도의 수요가 창출), 터키 및 중동지역에서 씨없는 수박의 요구도가 매우 높음 |

여름노랑꿀, 흑장군, 흑과적, 골드인골드 AW1308, 씨없는노란꿀, AW1621, AW1622 등 |

|

8 |

- 과제명:월동형 적색 결구배추 품종육성 및 고기능성 함유 계통 신속 선발체계 확립 -연구기간: 2011.12~2016.12 - 연구비:442백만원 - 지원기관: iPET |

-월동형 적색 결구배추의 품종개발, 육종 소재 개발 및 육종지원체계 구축 -월동형 적색 결구배추 품종 육성을 위해 FT-IR 대사체 기반 다변량 통계분석을 이용한 기능성 적색 배추의 신속 선발체계를 확립 -월동형 적색 결구배추 품종을 통한 중국 및 유럽 수출 확대 및 종자산업의 국제적 우위 확보 -수출지역 소비자 기호 맞춤형 적색 결구배추 품종육성을 통해 160만불 수출액 증액 - 미니(찜, 샤브샤브 요리) 및 뿌리혹병 내병성 적색 배추의 중국 수출액 증액 - 무모 및 기능성이 강화된 적색 배추의 유럽 수출액 증액 |

레드써클, 진홍쌈, 아시아빨강미니, 미스홍, 미스터홍, 레드스타일 |

|

9 |

- 과제명:양배추의 내서성, 내한성 유전집단양성 및 수출용 품종육성 - 연구기간: 2012.05~2014.12 - 연구비:220백만원 - 지원기관: RDA |

-배추의 DNA chip과 내혼계를 이용한 내서성 및 내한성 유전자의 대량 발굴 -내서성 강약 양배추 계통의 RNA sequencing을 통한 내서성 유전자의 발굴 및 표적유전자 선발 -배추에서 발굴한 내서성 유전자를 양배추에 도입하기 위한 벡터 구축 -표적유전자의 발현분석, 클로닝 및 염기서열 분석 (내서성 관련 InDel 및 SNPs 발굴) -내서성 InDel과 SNPs 검정용 프라이머 제작과 PCR 검정 -유전체 정보의 D/B 구축, 논문 및 특허 출원 - 양배추의 내서성 관련 유전정보의 대량 확보 -유용 형질에 대한 marker-assisted breeding시스템 개발로 육종의 기술력 확보 -내서성 고품질 양배추 품종 개발로 농가 소득증대 및 해외 수출 확대 |

윈스타, 윈스톰, CT-163, CT-203 등 |

|

10 |

- 과제명:양배추의 유전자원 개발 및 증식 - 연구기간: 2012.07~2015.06 - 연구비:87백만원 - 지원기관: iPET |

-양배추 유전체 및 대사체 기반 기술을 향상을 위한 유전집단 양성 및 활용, 제공 -위황병, 흑부병, 내서성, 칼슘 등의 목표형질 관련 재료 제공 및 이를 활용하여 분자·생화학마커 개발, 유용성 검증 (위황병 저항성 × 위황병 감수성, 내서성 강 × 내서성 약, 칼슘 둔감 × 칼슘 민감, 흑부병 저항성 × 흑부병 민감성 등) -양배추류 핵심집단 구축에 따른 추가적인 양배추류 유전체 및 대사체 기반 연구의 재료로 활용 -국내 기반의 양배추류 첨단 육종 기반 확립으로 국제경쟁력 있는 수출형 품종 개발 및 수출확대를 통한 고부가가치 창출 및 민간 역량 강화 |

|

|

11 |

- 과제명:카멜리나를 이용한 해외 농업용 바이오디젤 품종개발과 안정적 국내 수급 방안 연구 - 연구기간: 2012.11~2017.11 - 연구비:750백만원 - 지원기관: iPET |

-800 Liter/ha 당 기준으로 국내에서 필요한 40만 KL를 공급한다고 가정함. 필요한 바이오디젤 공급량을 감안하면, 50만 ha를 재배하여야 함. 50만 ha 재배에 필요한 종자 비용이 175 억원 정도임 (파종량 12 kg/ha 기준 --> 35,000원/ha). [파종량 및 종자가 출처 “Feasibility of Camelina sativa Seed Production for Eastern Wyoming‘] |

ACM-115, ACM감마50, ACM감마200, BN67, BN88, BN92, 노24A |

|

12 |

- 과제명:중국 및 동남아 수출용 흰가루병 저항성 멜론 품종 개발 및 유전집단 양성 - 연구기간: 2012.12~2017.12 - 연구비:467백만원 - 지원기관: iPET |

-중국 및 대만 청과 수출 맞춤형 멜론 2품종 개발 - 고당도 내재해성 허니 듀(Honey dew)형 품종 1종 개발 - 내병성(흰가루병) 조생계 옐로우 카나리(Yellow canary)형 멜론 품종 1종 개발 -분자 마커를 활용한 멜론 만할병 및 흰가루병 복합 저항성 품종 개발 시간 단축을 통한 우수한 품종으로 일본 시장 개척이 용이 -환경적응성이 향상되고 내병성이 강화된 옐로우카나리 및 허니듀형 멜론이 개발되면 중국 등 새로운 해외시장 개척이 가능할 것임 -내병성 품종 개발에 의한 저농약, 안전한 멜론 생산으로 수출시 농약 잔류독성 문제 해결 -우리 나라 기상환경과 재배작형에 맞는 품종 개발로 재배 안정성 확보 및 멜론 종자 수입 억제 및 대체 효과가 증가(육성 기술 수준의 향상 → 일본의 95% 수준 이상으로 향상) |

얼스마운틴PMR, PMR얼스탑, 아슬란, 얼스챔프, 싼타페, 쏘렌토살몬, 알페온, 허니드림, 트위티, 트위티2 |

|

13 |

- 과제명:극조생계 뿌리혹병 저항성 양배추 품종개발 - 연구기간: 2013.07~2016.12 - 지원기관: iPET |

- 국내 중간지 재배용 조생, 중생, 만생 등의 뿌리혹병 저항성 품종개발 - 중국 수출용 뿌리혹병 저항성 원형 및 편형계 품종개발 - 국내 중간지 전시포 운영 및 중국 현지 적응성 시험 및 경제성 평가(사업단 공통과제와 협력) -기 개발된 품종의 판매 촉진 및 계통을 이용한 양배추 조합작성, 품종 개발 -국내 및 국외 양배추 주산지 시장 분석 -국내 중간지 전시포 운영 및 중국 현지 적응성 시험 및 경제성 평가 -유전자원 수집 및 특성조사 -계통의 분리 고정 및 선발 -소포자 배양 및 뿌리혹병 검정 -국내 및 해외지역적응성 시험 -품종보호 출원 및 등록 -국내 중간지 전시포 운영 및 중국 현지 적응성 시험 및 경제성 평가(사업단 공통과제와 협력) -시장개척 및 수출 확대 -전통육종기술 및 기능성 성분 분석에 따른 신속선발체계 구축개발, 내병성 검정 기술 확립에 따른 최고의 효율적인 육종 시스템 도입으로 단기간 내에 우수한 형질을 가진 품종의 개발이 가능 -세계 종자시장 진출로 국제 경쟁력 확보 -수출 경쟁력을 갖춘 신품종으로 중국 시장 공략으로 수출증대 -개발된 뿌리혹병, 시들음병, 검은썩음병 저항성 품종은 인도 및 유럽으로도 수출 가능 -중국 양배추 종자 시장은 F1 품종으로 빠르게 전환되고 있고, 이에 따라 종자 시장도 급속히 증가될 전망 -F1 품종으로의 전환은 주로 고품질이면서 복합 내병성 및 내재해성을 가진 품종을 위주로 대체될 전망이며, 매우 고가로 판매가 가능하여 고부가가치를 창출 -지속적인 중국 현지 시장 정보 수집 및 인프라 구축으로 국가 차원의 중국 수출 경쟁력 확보 가능 -고부가가치 품종 개발로 농가소득 향상과 종자 수입대체 및 종자 수출 증대 |

YR춘동, 코리안익스프레스, 포인트, CT-412, CT-416, CT-501, CT-502, CT-411, CT-602, CT-621등 |

|

14 |

- 과제명:동남아 청고병 및 TYLCV 복합내병계 토마토 품종 육성 - 연구기간: 2013.07~2021.12 - 연구비:1,134백만원 - 지원기관: iPET |

-청고병과 TYLCV 복합내병계 8품종 육성 -저장성과 과품질이 우수하며 청고병, TYLCV 내병성을 보유한 중고지대 재배용 무한생장형 토마토 4품종 육성 -내서성, 내습성, 청고병과 TYLCV 내병성을 가진 열대지역의 환경적응성이 우수한 중저지대 재배용 유한생장형 토마토 4품종 육성 -기 수집 및 신규 수집 유전자원 특성조사 및 고정화 -선발 유용계통 생육 및 과실 특성 평가 -병저항성 마커 또는 생물검정에 의한 선발 후 포장 검정 -품종육성용 조합 작성 및 우수계통육성 -현지 지역적응성 시험 -품종보호출원 및 상품화 -내서성, 내습성, 청고병 및 TYLCV 복합내병성을 함유한 우수 품종의 품종보호출원 -동남아시아 각 국가 환경(열대 또는 아열대)에 알맞은 토마토 품종 육성 기반 구축 -내서성, 내습성, 청고병 및 TYLCV 복합내병성을 함유한 우수한 품종 육성 -토마토 유용 유전자원의 활용으로 우수 품종 육성 기술 향상 -해외무역부, 동남아시아 현지거래처 등을 이용한 시험재배, 홍보활동 및 판매 -동남아시아 토마토 시장 진입을 통해 열대 지역 시장 진출 -내서성, 내병성(청고병, TYLCV) 토마토 품종 육성으로 동남아시아 시장의 수출 기반 구축 - 품종육성으로 수출 증대 : 5%/년 |

Hero80, Hero115, 신러브리256, 티와이신흑수, 달코미신흑수, 다이알, 신흑수250, 아시아리오, 티와이동유250, 동유250, 러브리280, 제네시스, 적왕, 함박, 대왕,토마스, 아스톰, 헤라클래스, 토마호크 등 |

|

15 |

- 과제명:고식미계 복합내병성 방울토마토 품종육성 - 연구기간: 2013.07~2021.12 - 연구비:3,062백만원 - 지원기관: iPET |

-국내 토마토 종자시장에 외국 품종이 점유하고 있는 비율을 2021년까지 30% 이내로 줄임 -고식미계 복합내병성 방울토마토 품종육성을 통해 방울토마토 국산화율 70%를 이룸 -복합내병성 중장기 재배용 토마토 대목 품종육성을 통해 대목토마토 품종 수요의 70% 점유율 달성 -원형계 방울토마토 4품종, 타원형계 방울토마토 6품종, 저온기용 대목토마토 4품종, 고온기용 대목토마토 3품종 등을 개발 -유용 유전자원 수집, 특성 분석을 통한 수입대체용 고품질 우수 방울토마토 계통화 -마커 및 생물 검정(TYLCV, GLS, LM, N 등)을 통한 내병성 계통 선발 -고당도, 고식미, 다수확 등 고품질에 복합내병성이 추가된 우수 계통 육성 -수입대체용 고품질, 복합내병성(TYLCV, GLS, LM, N 등) 우수 방울토마토 품종 개발을 통해 국산화율 85% 달성 -방울토마토 유용 유전자원 수집 및 특성분석을 통한 우수자원 선발 - 수집 유용 유전자원 특성조사 및 유용자원 선발 - 방울 토마토 F1 수집 계통의 세대 분리 및 선발 유전자원 활용 - 병저항성 마커 검정에 의한 선발 후 포장검정 -수입대체용 고품질 우수 방울토마토 계통화(선발계통) -과일 형태별 순계계통 유지 -우량한 parent line의 육성 -유망 F1 육성계통 지역적응성 시험(생육 및 과실 특성평가) -방울토마토 유용 유전자원의 활용으로 우수 품종 육성 경쟁력 제고 -수입대체 토마토 품종 육성으로 국내 내수 시장 기반 구축 : 30억/년(수입대체 효과) -국내 육성 고식미계 복합내병성 신품종 개발로 안정적 종자 공급과 농가경영비 절감 : 30% -신품종 및 병해저항성 대목 육성소재의 개발 -병저항성 대목품종의 육성소재 20계통 이상 육성 -토양전염성 병충에 대한 복합저항성 대목품종 6품종 이상 육성 -토마토 대목품종의 수입대체 -2021년까지 70%이상 수입 대체 -육성된 대목품종의 수출 추진 -친환경적인 안정생산에 기여 -토양전염성 병충에 대한 내병성 강화로 토마토 안정생산 및 친환경 생산에 기여 -토마토 대목품종 육성기술의 향상 -DNA 마커 및 생물 검정 병행으로 병저항성 토마토 대목 계통 조기 선발 -병저항성, 내서성 등 유용 형질 도입 대목 개발 품종 육성 기여 |

신슈가 옐로우, 신슈가레드, 황복, 홍복, 유니나, 허니레드 무지개방울토마토, 유니크, 티와이유니크, 보헤미안, 해피니스 등 |

|

16 |

- 과제명:복합내병성 양각초 품종개발 - 연구기간: 2017.01~2021.12 - 연구비:937백만원 - 지원기관: iPET |

- 품종개발 목표 : 시장분석, 유전자원 수집 및 평가 -MS(Male Sterility) 및 우수계통 육성 -조합작성 및 선발, 선발품종 현지 지역 적응성 시험 -다수확 경도가 강한 복합내병계 양각초 품종육성 ( 품종보호 출원 2품종 ) -내한성이 강한 복합내병계 양각초 품종육성 ( 품종보호 출원 3품종 ) -내서성이 강한 복합내병계 양각초 품종육성 ( 품종보호 출원 3품종 ) -시장분석 및 유전자원 수집 -기보유 및 수집 유전자원의 내한성, 내서성, 복합내병성 검정 후, 유용 유전자원 선발 및 계통육성 -MS 계통 유기 및 마커 선발 체계 확립 -품종육성용 조합 작성 및 조합선발 -지역적응성 시험 및 채종시험 -품종보호 출원, 수출 및 판매촉진 -양각초는 저가의 노지재배용으로 종자가 공급되었으나 하우스재배면적의 증가와 고품질 내병계 품 종의 요구도가 높아지면서 F1 종자시장이 빠르게 성장하고 있으며 시판되는 교배종의 수준이 높지 않아 개발 잠재력이 큰 것으로 평가 -우리나라가 보유한 우수한 고추 육성기술을 기반으로 중국 양각초 품종을 개발하여 보급한다면 수 출을 통하여 현재 포화상태인 국내 고추시장에서 벗어나 막대한 수출 시장을 개척할 수 있으며 수 출에 따른 외화획득과 국내 육종기술의 진보를 가져올 것으로 기대 |

18SP511, SP529, 인터넷플러스, 18JP22, SP404, SP45, 맘모스플러스, AD8 등 |

|

17 |

- 과제명:동남아시아 옥수수 종자시장 개척 및 상품화 기술 개발 - 연구기간: 2013.07~2021.12 - 연구비:2,275백만원 - 지원기관: iPET |

-개발 품종의 종자생산체계 구축 및 종자 수출(판매) 목표 달성 -개발 품종의 동남아시아 현지 적응성 검정 및 적응 품종 선발 -동남아시아 지역 옥수수 종자 판매 확대를 위한 마케팅 인프라 구축 -국내 육성 우량 품종 및 현지 개발 신품종의 적응성 검정 -국내 기 개발 품종의 지역별 적응성 및 호응도 평가 -현지 개발 옥수수 우량 품종의 지역별 적응성 및 호응도 평가 -동남아시아 적응 옥수수 종자 수출 인프라 구축 및 마케팅 연구 - 동남아시아 종자 시장 수출(판매) 증대를 위한 마케팅 전략 수립 * 소비자 특성분석, 홍보프로그램 수립, 리스크 대응방안 등 -종자 생산/가공 기술개발 및 종자 생산/보급체계 구축 -현지 전시포 설치, 신품종 현지 농가 실증 및 농민 교육 등 -동남아 현지 품종개발 거점 구축을 통한 민간 종묘회사의 옥수수 종자수출 활성화 기반 구축 동남아 지역 옥수수 생산여건 및 소비패턴 맞춤형 품종 개발 기반 구축 동남아 현지 연구농장, 종자생산기지, 영업거점 확보 등으로 옥수수 종자 해외 수출기반 구축 -국가 옥수수 품종개발 기술의 지식공유를 통하여 민간 종묘회사의 옥수수 품종개발 기술 선진화 -국가의 옥수수 품종개발 기술지원을 통한 민간 종묘회사의 옥수수 품종 개발기술 선진화 -옥수수의 해외 육종 기술 체계 확립과 수출 전용 품종 개발, 첨단 육종기술 실용화 촉진으로 세계 종자 시장의 중심국으로 진입 -민간 종묘회사의 현지 밀착형 옥수수 수출종자 브랜드화를 통한 동남아지역 옥수수 종자 수출시장 개척 -동남아 현지 품종개발-종자생산-포장-유통-판매망 구축을 통한 민간 종묘회사의 옥수수 수출종자의 경쟁력 제고 -국립식량과학원+대학+민간종묘회사 협력을 통한 옥수수 수출품종 브랜드화로 옥수수 종자 수출국 대열 진입 -아열대, 열대형 등 개발 품종의 생태형을 고려 수출 국가 확대(남부아시아, 중남미 등) |

KM1, KM2, KM3, KM4, KM5, KM6 |

|

18 |

- 과제명:인도 북동부 지역용(벵갈 등) 소과계 탄저병 저항성 품종 개발 - 연구기간: 2013.07~2021.12 - 연구비:1,350백만원 - 지원기관: iPET |

-인도 북동부 지역용(벵갈 등) 소과계 탄저병 저항성 6품종 개발 (1단계 : 1품종개발, 2단계 : 5품종개발) -탄저병 저항성 소과종 3품종 개발 -탄저병 저항성 중과종 3품종 개발 -세계 2위의 재배면적을 가지고 있는 인도 고추시장은 교배종 보급률이 약 35%로 교배종 시장잠재력이 매우 크며 현지 회사의 고추 육종 및 다국적 기업의 진출로 경쟁이 가속화 되고 있음 -인도의 주요 고추종자 시장은 경쟁이 치열한 반면, 상대적으로 교배종 보급률이 낮아 잠재력이 크고 경쟁이 심하지 않은 지역 및 세그먼트 대상으로 차별화 된(바이러스, 탄저병 등)품종 개발 |

TSA-1, COT, AT신호탄 |

|

19 |

- 과제명:조생계 내서성 및 시들음병/뿌리혹병 저항성 양배추 품종개발 - 연구기간: 2013.07~2016.12 - 연구비:880백만원 - 지원기관: iPET |

-국내 고랭지 재배용 조생계 시들음병 및 뿌리혹병 저항성 품종개발 -인도 중동부지역 수출용 시들음병 및 뿌리혹병 저항성, 원형계 극조생종, 조생종 품종개발 및 수출 -인도 중서부지역 수출용 내서성, 원형계 중조생종 품종개발 및 수출 -유전자원 수집 및 특성조사 -계통의 분리 고정 및 선발 -소포자 배양 및 내병성 검정 -조합작성, 조합능력 검정 -국내 및 해외지역적응성 시험 -품종보호출원 -시장개척 및 수출 - 수출에 따른 외화 획득 및 수출경쟁력 강화 -전통육종기술 및 기능성 성분 분석에 따른 신속선발체계 구축개발, 내병성 검정 기술 확립에 따른 최고의 효율적인 육종 시스템 도입으로 단기간 내에 우수한 형질을 가진 품종의 개발이 가능 |

오리엔탈익스프레스, 조선팔도, CT-415, CT-418, CT-510, 신성, CT-308, CT-604, CT-605 등 |

|

20 |

- 과제명:동남아시아 수출용 복합 내병성, 내서성 품종 개발 - 연구기간: 2013.07~2016.12 - 연구비:506백만원 - 지원기관: iPET |

-동남아시아 수출용 복합내병성, 내서성 Blocky type 파프리카 7품종 개발 -동남아시아(인도네시아, 태국, 말레이시아 등) 주요 생산단지 작형별 파프리카 7품종개발 -고온기 착과력이 우수하고 ,절간이 짧은 복합바이러스 내병계 파프리카 품종 개발 -동남아시아 수출에 적합한 파프리카 개발을 위한 육종소재 수집 및 우량계통 육성 -고품질 파프리카 생산을 위한 우수한 MS 계통 육성 -지역 적응성 시험 시험포 구축을 통한 품종선발 및 계통 육성 체계 구축 -동남아시아 시장의 파프리카 품종의 종자 시장 수출 기반조성 및 판매 인프라 구축 -우수한 파프리카 품종을 개발함으로써 다국적 기업이 선점한 중국 및 동남아 시장을 개척할 수 있고, 재배안정성을 갖춘 다양한 파프리카 품종을 개발할 수 있는 능력을 향상시킬 수 있으며 동시에 해외 영업 인프라 구축과 마케팅 능력을 향상을 도모하며 파프리카 품종 수출경쟁력 향상 -본 과제를 통해 개발된 파프리카 품종육성 기술, 육종자원 및 Know-how는 전세계 파프리카 시장을 대상으로 고품질 품종육성에 활용될 수 있기 때문에 국내 품종개발 업체 및 연구기관의 경쟁력 향상 |

Red-01, Ye-01 |

|

21 |

- 과제명:샐러드용(생식용) 팍초이 품종 육성 - 연구기간: 2013.07~2021.12 - 연구비:1,200백만원 - 지원기관: iPET |

-뿌리혹병 저항성 팍초이 품종개발 (1품종) - 자색, 적색 샐러드용 팍초이 품종개발 (4품종) -고온기 재배용 팍초이 품종개발 (1품종) -시아니딘, 카로티노이드 고함유 팍초이 품종개발 (1품종) -모용이 없거나 적으며 배추향이 적은 샐러드용 팍초이 품종개발 (3품종) -개발 예정 품종 : 1단계 4품종, 2단계 6품종 -국내매출 및 수입대체 10억원 달성 (1단계 3억원, 2단계 10억원) -우수 유전자원 수집 및 선발 -성분분석, 우수형질 및 뿌리혹병 저항성 보유계통 육성 -소포자 배양 및 CMS모본 육성 -조합작성 및 선발 -선발품종 지역적응성 시험 및 종자생산성 시험 -품종보호출원 -수출 시장 개척 -전통육종기술 및 기능성 성분 분석에 따른 신속선발체계 구축개발, 뿌리혹병 내병성 검정 기술 확립에 따른 최고의 효율적인 육종 시스템 도입으로 단기간 내에 우수한 형질을 가진 품종을 개발이 가능 |

땅딸이, 퍼플매직, 퍼플비타, 퍼플퀸, 센트럴레드, 소우, 싱싱에이스, 싱싱보너스, 에픽하이,싱싱골드, 루비콘, 루비스, 킹덤, 임펙트 등 |

|

22 |

- 과제명:인도 수출용 고저장성 양배추 품종 개발 - 연구기간: 2013.07~2016.12 - 연구비:2,104백만원 - 지원기관iPET |

-인도 현지 실정에 알맞은 고저장성 신품종 개발 -인도 고저장성 신품종 품종보호 출원 -유전자원 수집 및 특성 평가 -고저장성 유전 집단 선발 육성 -기 개발된 양배추 품종의 저장성 검정 -품종보호출원(1건) -다양한 고저장성 유전자원을 확보하게 되어 향후 신품종 개발이 용이 -고부가가치 품종 개발로 농가소득 향상 -개발된 고저장성 품종은 유럽으로도 수출이 가능할 것으로 기대 |

CT-401, CT-513, CT-608, CT-609 |

| 23 |

- 과제명: 유전자원 탐색과 돌연변이 유기에 의한 기능성 소재 생산 들깨 자원개발 - 연구기간: 2016.09~2018.12 - 연구비:875백만원 - 지원기관: iPET |

가을 잎들깨 생산을 전조가 필요 없이 생산 가능한 들깨 품종개발 -가을 전조에 사용되는 에너지를 절약할 수 있어 잎들깨 생산 비용을 절감할 수 있을 것으로 여겨짐. - 고부가가치 기능성 소재 생산 들깨 개발로 농가 소득에 기여함 -산패에 안전한 건강 기능 기름을 생산하는 들깨 개발 |

만추 ADS |

| 24 |

- 과제명: 분자마커를 활용한 흰가루병 저항성 단호박 품종육성 - 연구기간: 2016.09~2019.12 - 연구비:126백만원 - 지원기관: iPET |

- 분자마커 이용 선발(MAS: Marker Assisted Selection) 시스템을 구축하여 병저항성 선발 효율 향상 및 비용절감을 통한 복합 병저항성 품종 육성 - 효율적인 병저항성 관련 분자표지 마커 개발을 통해서 기존의 고비용 포장병리 검정을 대체하고 품질이 안정된 우량종자를 보급할 수 있는 기반을 마련될 것임 - 다수의 우수 육성재료의 확보로 금후의 품종 육성에 크게 기여 - 내병성 품종 개발에 의한 효율적 방제(저농약)와 친환경 박과작물 생산으로 병 방제에 의한 환경오염을 최소화하고 농가 경영 비용을 최소화 함 - 재배 작형에 맞는 품종 개발로 재배 안정성을 확보함으로, 수입 종자를 국내 개발 종자로 대체하는 효과가 발생 |

상품화 준비중 (출원 2품종) |

| 25 |

- 과제명: 황색, 적색, 조중생계 양파 품종 개발 - 연구기간: 2017.01~2021.12 - 연구비:1,310백만원 - 정부보조금:1,048백만원 - 지원기관:iPET |

- 국내 재배용 조중생계 품종개발 - 유전자원 수집 및 특성조사 - 계통의 분리 고정 및 선발 - 황색, 적색 품종 개발 - 조합작성, 조합능력 검정 - 국내 및 해외지역적응성 시험 - 품종보호출원 - 시장개척 |

극조생계 : 스프링킹 중생계 : 오래오, 다이아볼 자색계 : 레드퀸, 레드탑 |

| 26 |

- 과제명: 내재해성 양배추류 품종 개발 및 국내외 마케팅 강화 - 연구기간: 2017.01~2021.12 - 연구비:2,575백만원 - 정부보조금:2,060백만원 - 지원기관:iPET |

- 수출용 시들음병 및 뿌리혹병 저항성, 원형계 극조생종, 조생종 품종개발 및 수출 - 내재해성, 원형계 중조생종 품종개발 및 수출 - 유전자원 수집 및 특성조사 - 계통의 분리 고정 및 선발 - 소포자 배양 및 내병성 검정 - 조합작성, 조합능력 검정 - 국내 및 해외지역적응성 시험 - 품종보호출원 - 시장개척 및 수출 - 전통육종기술 및 기능성 성분 분석에 따른 신속선발체계 구축개발, 내병성 검정 기술 확립에 따른 최고의 효율적인 육종 시스템 도입으로 단기간 내에 우수한 형질을 가진 품종의 개발이 가능 |

CT-605, CT-411, CT-701, CT-711, CT-712, CT-501, CT-604, CT-623 |

| 27 |

- 과제명: 수출확대를 위한 고재포성 양배추류 품종 개발 - 연구기간: 2017.01~2021.12 - 연구비:1,852백만원 - 정부보조금:1,482백만원 - 지원기관:iPET |

- 현지 실정에 알맞은 고저장성 신품종 개발 - 고저장성 신품종 품종보호 출원 - 유전자원 수집 및 특성 평가 - 고저장성 유전 집단 선발 육성 - 기 개발된 양배추 품종의 저장성 검정 - 품종보호출원5건, 등록 4건 - 서남아시아 및 동남아시아를 포함하는 수출 목표시장 확대를 통한 시장 개척 및 수출 증대 - 다양한 고저장성 유전자원을 확보하게 되어 향후 신품종 개발이 용이 - 고부가가치 품종 개발로 농가소득 향상 - 개발된 고저장성 품종은 유럽으로도 수출이 가능할 것으로 기대 |

CT-607, CT-601.CT-608,CT-609,CT-719, CT-2001, CT-2002 |

| 28 | - 과제명: 브로콜리 핵심집단 구축 및 포장특성 평가 - 연구기간: 2018.01.08~2021.12.31 - 연구비:455백만원 - 정부지원금:280백만원 - 지원기관:농촌진흥청 |

- 국산 브로콜리 품종의 모/부 계통 및 F1 품종들의 표준 유전체 정보는 국산화 품종 개발에 매우 유용한 정보를 제공 - 수입대체 및 수출 품종육성에 정보 활용. 수입대체 효과. - 기술적 측면 : 브로콜리 유전체 정보의 확보를 통해 지속적인 품종육성에 활용이 가능함 각 계통들이 가지고 있는 장점을 그대로 보유 하면서 부족한 형질만 개량할 수 있는 정보를 제공하여, 품종 육성에 걸리는 시각 단축 - 경제적 산업적 특성 : 수입 종자가 장악하는 브로콜리 종자 시장에서 수입 종자를 대체할 수 있는 기회를 제공함 건강 기능성 신품종 보급으로 인해 재배 농가 소득 증대와 이를 섭취하는 국내, 외 소비자의 건강 증진에 기여할 수 있을 것으로 기대 - 기술적 측면 : 브로콜리 유전체 정보의 확보를 통해 지속적인 품종육성에 활용이 가능함 |

BT-602, BT-2005, BT-2011 |

| 29 | - 과제명: 양배추 핵심집단 구축 및 포장 특성 평가 - 연구기간: 2018.01.08~2021.12.31 - 연구비:455백만원 - 정부지원금:280백만원 - 지원기관:농촌진흥청 |

- 국산 양배추 품종의 모/부 계통 및 F1 품종들의 표준 유전체 정보는 국산화 품종 개발에 매우 유용한 정보를 제공 - 국내 양배추 종자 시장을 장악한 일본계 종자를 수입 대체하는 효과 - 유전체 정보를 바탕으로 개발되는 모/부계 계통들은 지속적인 신품종 개발에 활용 - Genome Editing 기술을 접목할 수 있는 단초를 제공하여 최신 분자육종기술을 적용하여 신품종 육성에 걸리는 시간을 획기적으로 단축할 수 있음. (전통육종 시 6~10 년 소요, 본 과제를 통해 2~3년으로 육종연한 단축) - 전통육종의 패러다임을 바꿀 수 있는 기초 자료를 제공함으로써 획기적인 건강기능성 품종 개발로 이어져 농업에 새로운 부가가치를 창출할 수 있을 것으로 기대함. |

CT-813, CT-2005, , CT-2051, CT-2052 |

| 30 | - 과제명: 토마토 육종집단의 형질 특성검정 및 유전체육종기술의 활용 - 연구기간: 2018.01.01~2020.12.31 - 연구비:201백만원 - 정부지원금:150백만원 - 지원기관:농촌진흥청 |

- 내서성, 풋마름병 내병성 품종의 품종보호출원을 통하여 국내 수입 토마토 종자에 대해 수입 대체 효과와 더불어 종자 수출을 실시 - 육성된 우수 계통을 활용하여 복합내병성 및 내재해성 토마토 품종 개발을 실시 - 국내를 비롯한 각 국가의 시장에서 요구되는 형질에 적절한 토마토 품종 육성 기반을 구축 - 토마토 유용 유전자원의 선발 및 활용으로 우수 육성 기술 향상 등 경쟁력 제고 - 안정적인 토마토 재배가 가능함에 따라 농업인의 소득 증대. 수출증대. |

이노톰, 레드라이트 등 |

| 31 | -과제명 : 라이코펜 고함량 단타원형 및 원형 수박 품종 개발 -연구기간 : 2017.1.1~2021.12.31 -연구비 :433,125천원 -정부지원금:346,500천원 -지원기관 :IPET |

- 베트남 지역 시험포 활용을 통해 동남아시아 지역 지역적응성 시험 및 전시 효과 가능 - 수출 품종의 다양화를 통해 수출 가능성 증대 - 라이코펜 분석을 통한 우수 편친 추적 및 확보 - 고기능성 품종 개발을 통한 수출 및 내수 증가 |

AW1614 등 |

| 32 | -과제명 :고당도 고품질 ICEBOX 타입 수박 품종개발 -연구기간 : 2017.1.1~2021.12.31 -연구비 : 812,500천원 -정부지원금 : 650백만원 -지원기관 : IPET |

- 내열과성 및 저장성 우수한 5조합 선발 - 종자수출 188,545불 달성 - 1단계 출원 품종인 AW306 등록 - 생산판매신고 1점 (Asia Black Eye) - 2021년까지 인도, 동남아시아, 중동, 남미 등 수박 시장 250만불 수출로 외화 획득에 기여 - 종자산업의 활성화 촉진 및 고용창출 - 수박 소비의 확대 및 수박 관련 산업 활성화 - 한국 품종의 시장 진입을 통해 국가 기술력 인정 - 문화 한류 트렌드와 더불어 품종 한류화 기대 |

Black Ruby, AW1511, AW1719, WX1308, AW1405, AW1606 등 |

| 33 | -과제명 : 샐러드용 백육계 무 품종개발 -연구기간: 2017.1.1~2021.12.31 -연구비 :975백만원 -정부지원금 :850백만원 -지원기관 :IPET |

- 재배안정성이 우수하며, 기능성 물질을 함유한 생식용 무 품종을 개발 할 수 있는 체계를 갖춤으로써 시장을 선도할 수 있는 역량 강화 가능 - 해외 시장에 무 종자 수출 확대로 국익 창출과 국제적인 네트워크 구축 및 확보로 수출 경쟁력 강화 |

순설백(pure snowhite, 품종보호등록) 마카루, 화이트에펠, 아르테시아 등 |

| 34 | -과제명 : 대만수출용 양배추 품종 선발 및 수출증대 -연구기간:2019.8.1~2022.1.31 -연구비:110백만원 -정부지원금:110백만원 -지원기관:iPET |

- 대만 현지 needs 맞춤 전략과 신품목 ? 신품종 적용으로 신선채소류 수출 - 대만 수출용 양배추 품종 선발 - 개발품종 성능검정 및 시교품종 선발 - 시교종자생산 및 확대 시험재배, 주문종자 생산 - 대만 맞춤형 품종 수출 확대 |

연구중 |

| 35 | -과제명:유전자교정 토마토 식물체의 세대 진전 및 특성평가 -연구기간 : 2020.1.1~2021.12.31 -연구비 :54백만원 -정부지원금 : 40백만원 -지원기관 : 농촌진흥청 |

- 유전자 교정용 토마토 자원의 증식 및 제공 - 우수 F1 토마토 품종의 Parental Line의 선발 및 증식 - 토마토 형질전환체의 세대 진전 및 종자 증식 - 우수 도입 자원으로 부터의 분리집단 육성 - LMO 토마토 개체의 안정적인 세대 진전 방안 구축 - 우수 LMO 토마토 계통 육성에 관한 전반적인 체계 확립으로 육종 효율을 높이고, 차세대 육종 기술의 적극적 도입으로 경쟁력 강화 |

연구중 |

| 36 | -과제명:소포자 배양과 뇌수분을 통한 글루코라파닌 성분 강화 계통 육성 -연구기간 : 2020.1.1~2021.12.31 -연구비 :110백만원 -정부지원금 : 100백만원 -지원기관 : 농촌진흥청 |

- 글루코라파닌 고함량 유전자 편집 브로콜리 개체 T1 종자 채종 - 글루코라파닌 고함량 유전자 편집 양배추 개체 T1 종자 채종 - 소포자 배양을 통해 생산된 유전자 편집 개체 선발 - myb28/myb28 혹은 aop2/aop2, 라인으로 고정시키는 작업을 병행 실시 - 단기간에 상기 유전자 변이가 고정된 라인을 조기에 확보하는 전략 추진 |

연구중 |

| 37 | -과제명:유전자교정기술을 이용한 가치향상 배추육종소재 개발을 위한 상업화 지원 -연구기간 : 2020.1.1~2021.12.31 -연구비 :50백만원 -정부지원금 : 50백만원 -지원기관 : 농촌진흥청 |

- 유전자교정 대상 배추품종 선별 및 종자 대량 확보 - 유전자교정 식물체의 순화 및 종자채종 - 유전자형 검증식물체의 종자채종 및 상업적 형질 분석 - 유전자교정 배추계통을 이용한 F1조합작성 및 조합능력검정 - 우수형질을 갖춘 유전자교정 F1조합 선발 및 (준)품종화 |

연구과제 수행중 |

| 38 | -과제명:저장성 증진 및 가뭄저항성 여름배추 육종소재 개발 -연구기간 : 2020.1.1~2021.12.31 -연구비 :134백만원 -정부지원금 : 100백만원 -지원기관 : 농촌진흥청 |

- 저장성과 가뭄저항성이 높은 여름배추 육종 소재의 개발 - 저장성을 높인 배추 품종을 육성하여 여름배추의 공급을 조절할 수 있는 품종 을 출시 - 가뭄저항성이 높은 배추 품종을 육성하여 생육기내 환경 변화와 스트레스에도 정상적인 생육 상태를 유진할 수 있는 품종을 출시 - 신육종 기술을 활용한 품종 육성 방법 체계화 연구 |

연구과제 수행중 |

| 39 | -과제명:수요자 맞춤형 국산 양상추 품종개발 및 양상추 내병성 검정체계 구축 -연구기간 : 2020.1.1~2023.12.31 -연구비 :289.34백만원 -정부지원금 : 280백만원 -지원기관 : 농촌진흥청 |

-양상추 유용형질 유전자원 수집 특성조사 및 형질탐색 -양상추 노균변 저항성 자원 선발을 위한 조건탐색 -양상추 육종효율제고를 위한 품종보호체계 실증 -우량 양상추 중간모본 육성 - 특허출원 (출원2건) : 양상추 유용유전자 연관 분자표지마커(1), SNP기반 품종구분마커셋(1) -품종육성(출원2건) -양상추 국가경쟁력 향상을 위한 소재공유:생물자원(4계통) 및 유전자원 확보(10계통) - 양상추의 생명공학적 육종 및 관련 기초연구에 대한 가설 및 유용 재료제공 -국내 양상추 품질향상과 국내적응성개선에 의한 국내 농가의 재배 확대 -양샹추 종자산업의 국제경쟁력 제고 |

연구중 |

| 40 | -과제명 : 양배추, 무, 비트, 당근 유전자원 대량증식 및 특성평가 -연구기간: 2019.1.1~2023.12.31 -연구비 :800백만원 -정부지원금 :600백만원 -지원기관 :농촌진흥청 |

- 연구 및 자원 활용을 통하여 우량계통을 육성하고 선발하여 대량 증식을 통해 유전자원을 확보하고 등록하여 자원화 - 자원 특성 데이터베이스가 구축되어 수요자가 쉽게 자원의 정보를 특정하고 사용할 수 있는 체계가 구축. - 엽근채류 자원의 대량증식 체계의 확립으로 부가가치가 높은 종자를 개발하고 종자산업의 활성화에 기여. 미활용 자원의 국가등록자원화로 국가보유 유전자원이 증가 - 우량 육성 계통과 유전자원의 연구 종료 후에도 지속적으로 품종육성에 활용이 가능 |

연구중 |

| 41 | -과제명 : 생명공학기술을 활용한 고기능성 들깨 개발 -연구기간: 2019.9.20~2023.2.19 -연구비 :70,000천원 -정부지원금 :70,000천원 -지원기관 :IPET |

- 들깨를 우리나라의 대표 유지작물로 개발화 - 들깨의 지방산 (Fatty acid)과 지방(TAG: Triacylglycerol) 합성 대사를 분자 수준에서 대사공학을 통하여 들깨 품종 개발 - 신규 건강기능성 및 식품 산업용으로 가치가 우수한 지방산으로 조성이 강화된 새로운 소비자 맞춤형 들깨 품종을 개발 |

연구중 |

| 42 | -과제명 : 유전체 육종기술을 활용한 우수 내재해성 토마토 계통 개발 -연구기간: 2021.1.1~2022.12.31 -연구비 :26,000천원 -정부지원금 :20,000천원 -지원기관 :농촌진흥청 |

- 선행연구를 통해 개발된 유전체 선발 기술을 활용하여 토마토 우수 계통 선발에 이용하여 효율적인 육종시스템 구축을 목표 - 서남아 및 중앙아시아 토마토 품종 육성에 중요한 내서성 우수 계통을 확보하기 위해 내서성 검정을 기내와 포장에서 실시하고 이를 통해 확보된 표현형 데이터를 이용하여 유전체 선발 마커 개발을 하고자 함 - 풋마름병 내병성의 생물검정과 선행연구를 통해 개발된 신규 내병성 마커의 적용을 통해 다양한 Phylotype의 병원균에 대응하는 계통의 확보가 가능 - 국내를 비롯한 각 국가의 시장에서 요구되는 형질에 적합한 토마토 품종 육성을 보다 빠르게 대응할 수 있음 - 유전체 육종기술을 확보 함으로써 단기간 내에 우수 형질을 가지는 토마토의 다양한 계통 개발이 가능하고, 이를 통해 우수 품종의 육성 기간이 단축될 것이며, 연구 사업의 종료와 무관하게 지속적인 활용이 가능한 기술 |

연구중 |

| 43 | -과제명 : 디지털육종전환지원 사업 -연구기간: 2021.05.01~2021.12.31 -연구비 :96백만원 -정부지원금 :48백만원 -지원기관 :농업기술실용화재단 |

- 양배추 genome 정보를 활용한 모계와 부계 구분 기술 개발 - 토마토 Marker Assisted BackCross(MABC)를 위한 marker 개발 - 멜론의 꼭지 빠짐 자원의 구분을 위한 marker 개발 - 무의 청수 유전자원을 구분하기 위한 marker 개발 |

연구중 |

| 44 | -과제명 : 안정적 종자 및 모종 공급과 기능성분 문헌조사 및 DB구축 -연구기간: 2021.04.07~2024.12.31 -연구비 :57백만원 -정부지원금 :57백만원 -지원기관 ::iPET |

- 체계적인 농산물 품질관리를 통한 소비자 신뢰도 향상 및 농가 소득 증대 - 정밀농업을 위해 요구되는 양질의 신뢰도 높은 데이터 축적이 가능하므로 농산업에 빅데이터 활용도가 높아짐 - 객관적 품질지표 활용을 통한 소비자 맞춤형 소비 트렌드 창출 - 효과적인 스마트팜 운영이 가능하여 생산비 및 인건비 절감 효과가 크고 작업 생산성 향상 - 효율적인 품질 판정으로 유통기간의 효과적인 관리가 가능하고 수확물의 부가가치 향상 효과 도출 가능 |

연구중 |

| 45 | -과제명 : 항암성분이 강화된 양배추·브로콜리 계통 육성 -연구기간: 2022.1.1~2023.12.31 -연구비 : 120백만원 -정부지원금 : 120백만원 - 지원기관: 농촌진흥청 |

- 양배추·브로콜리는 전세계적으로 소비되는 채소 작물로 기능성 성분 강화 품종에 대한 소비자의 요구 증가 - 기존 육종 소재와 차별화된 고기능성 양배추·브로콜리 육종소재 개발을 통해 관련 분야 경쟁력 강화가 필요 - 글로코라파닌 등 기능성 물질 고함량 모본 계통 육성 - 고기능성 육종소재의 평가 및 실용화를 위한 가치 분석 - 소비자 지향적 고부가가치 육종소재 개발 및 품종 다양화를 통한 산업 활성화 |

연구중 |

(나) 자체연구개발 실적

① 품종육성팀 연구개발 실적

당사에서는 일찍이 해외거래처, 해외지사 및 유관기관의 협조아래 전 세계를 대상으로 다양한 유전자원을 지속적으로 수집하고 있으며, 이는 획기적인 신품종의 육성 및 개발에 매우 유용하게 활용되고 있습니다.

우리나라의 무, 배추, 고추, 수박 등의 작물의 신품종 육종기술은 세계적으로 경쟁우위에 있기 때문에 당사에서도 이들 작물을 중심으로 적극 육성하고 있습니다. 또한 배추과 작물의 앞선 육종기술을 활용하여 세계적인 작물인 양배추, 브로콜리 작물에도 중점적으로 투자하여 수출시장을 공략하고 있으며, 특히 양배추의 경우 매년 20톤 이상의 종자를 중국, 인도 등에 수출하고 있고 이들 시장에서의 시장 점유율 1위를 목표로 하고 있습니다.

최근 건강에 대한 관심과 웰빙식품에 대한 선호도가 증가하고 있기 때문에 항암성분으로 알려진 베타카로틴, 안토시아닌, 비타민 등이 많이 함유한 고기능성 품종개발에도 역점을 두고 개발한 결과 세계최초로 빨간색배추인 신홍쌈 배추를 발표하였으며 적색 청경채, 적색 경수채, 적색 다채 등 다양한 적색 베이비채소 신품종을 지속적으로 출시하여 세계 베이비채소 시장에서 독보적인 위치에 서게 되었습니다.

지구 온난화로 인한 급격한 기후변화로 인하여 채소재배에 많은 어려움이 발생하고 있기 때문에 당사에서는 가뭄이나 강우에도 잘 견디고 더위나 추위에도 재배가 잘 되는 내재해성 품종개발과 해충이나 각종 병에 저항성을 가진 내충성, 복합 내병성 품종개발에 육성목표를 두고 품종개발에 매진하고 있습니다. 육성연구팀의 주요 연구개발 실적은 다음과 같습니다.

| [ 배추과, 산형과의 연구개발실적] |

|

연구 |

연구 기간 |

연구결과 및 기대효과, 활용 |

상품화 내용 |

|

쌈채소 개발 |

1992~현재 |

- 국내에는 알려지지 않은 특수 희귀채소를 쌈채소로 개발하여 농가 소득증대 및 새로운 먹거리 창출 - 보다 맛이 있고 다양한 색깔의 기능성 성분이 함유된 쌈채소 개발 |

상추(에쎄, 광택나적축면 등 55품종), 양상추(아리랑, 타미나 등 12품종), 치커리(불꽃, 아시아통콘 등 18품종), 엔다이브(리치아쿠오레도로, 루펙원터 등 5품종), 케일(슈퍼맛짱, 젤루존 등 14품종), 근대(적근대, 백경근대 등 6품종), 갓·겨자(적세엽겨자, 적갓 등 12품종), 샐러드·파슬리(아시아청경, 벤튜라 등 5품종), 잎들깨(아시아잎들깨, 적쌈잎들깨 등 5품종), 쑥갓·참나물·아욱(오끼꾸, 중엽쑥갓 등 6품종), 민속채소(엉겅퀴, 신선초 등 15품종) |

|

새싹채소 개발 |

2000~현재 |

- 새로운 개념의 채소인 새싹채소를 개발하여 국민건강 증진 및 새로운 농가소득원 창출 - 재배가 용이한 고기능성 품종 개발 |

브로콜리(SGS브로콜리 등 18품종), 새싹(무순, 적무, 다채 등 20품종) |

|

수출용베이비채소 품종육성 |

2003~현재 |

- 무농약 친환경 재배가 용이하여 유럽 등 선진국에서 인기있는 베이비채소를 개발하여 종자 수출증대에 기여(적색계 베이비채소 중 세계 최초로 품종보호출원) -2009년 전라남도와 MOU를 체결하여 새로운 베이비채소 상품인 한방 베이비채소를 개발 일부 상품화하고 있으며 전라남도 특화상품으로 개발 - 해외 및 국내 소비가 늘고 있는 적색 등의 다양한 색깔의 맛있는 고기능성 품종 개발 |

적색 베이비채소(RP-1, 적다채, 다홍채 등 14품종), 한방베이비채소(곽향 등 5품종) |

|

배추 내수 및 수출용 품종육성 |

2000~현재 |

- 안토시안닌 등 항산화물질이 다량 함유된 적색계 배추를 개발하여 기능성 배추시장을 개척하였으며 추대가 늦어 봄 재배에 안정적으로 재배가 가능하고 수량성이 높은 품종과 바이러스, 뿌리 혹병 등에 강한 내병계 품종, 우거지, 묵은지 등으로 활용도가 높은 품종을 육성하여 새로운 시장 창출 -중국에서 인기 있는 미니배추와 무사마 귀병에 매우 강한 내병성 배추를 육성 수출증대에 노력 - 추대, 칼슘결핍 등 생리 재해에 강한 품종개발 - 환경재해 및 각종 병충해에 강한 내재해성 및 복합 저항성 품종개발 |

배추(춘연골드, 신홍쌈, CR봄처녀, CR춘대황, 춘연, 아시아노랑미니, 휘모리골드, 팔도장군, 월동스피드 등 34품종) |

|

양배추 내수 및 수출용 품종육성 |

2003~현재 |

- 중국, 인도 등 수출시장에 적합한 다양한 숙기(조생, 중생, 만생) 및 구형(편형 , 편구형, 원형) 품종이 육성되어 수출하고 있으며 연구과제 등의 성실한 수행을 통하여 보다 우수한 품종을 개발하여 500만불 이상의 양배추 종자 수출 목표를 달성 - 국내환경에 적합한 복합내병성 및 내열구성이 강한 품종을 개발하여 수입대체 효과 기대 - 웅성불임성을 이용한 내재해성, 복합저항성 품종개발 - 맛이 있는 고기능성 품종개발 |

양배추(대박나, 그린핫, 윈스톰, YR호남, 슈퍼익스프레스, 아시아익스프레스 등 54품종) |

|

브로콜리, 컬리플라워 내수 및 수출용 품종육성 |

2003~현재 |

- 화뢰의 입자가 작고 치밀하여 화뢰품질이 우수한 품종, 내서성 및 내한성이 강하여 온도변화에 둔감한 환경적응성 품종 개발과 저온기에 안토시안인 발생이 적은 품종을 개발하여 수입 대체 및 중국, 미국, 유럽시장 개척 - 온도변화에 둔감한 사계절용의 품종 개발 - 내서성, 내한성, 내병성 품종 개발 |

브로콜리·컬리플라워(얼리유, 핫브로, 에쿠스 등 26품종) |

|

무 품종육성 |

2000~현재 |

- 추대가 안정적인 봄무 계통과 무청이 많아 시래기용으로 적합한 품종을 개발 하였으며 적색 등 색이 다른 무를 육성하여 틈새시장을 공략하는 한편 맛과 형태가 좋은 김장무 육성 - 적색무 등의 다양한 색의 품종 및 내재해성 및 복합저항성 품종 개발 |

김장무·열무(알파인골드, 동하, 청두골드, 춘하열무, 스위트베이트 등 65품종) |

|

당근 품종육성 |

2000~현재 |

-초세가 강하고 초기 생육이 좋아 내서성, 내병성이 비교적 강하고, 뿌리끝의 맺힘이 좋아 근형이 우수하고 겨울에 수확하는 다수확 품종 개발 |

당근(신흑전5촌, 수퍼소촌 등 10품종) |

| [ 가지과, 백합과의 연구개발실적 ] |

|

연구 |

연구 기간 |

연구결과 및 기대효과, 활용 |

상품화 내용 |

|

내수용 건고추 품종개발 |

2003~현재 |

- 역병 및 바이러스병에 저항성인 품종을 개발하였으며 대과종으로 재배가 쉬운 품종 개발 - 다양한 종간 모본 교배 조합 작성 - 우수계통육성을 통한 소비자의 기호를 만족시키고 내병성이 갖추어진 건고추 품종개발을 통하여 당사의 건고추 품종의 경쟁력을 확보하여 국내 건고추 시장점유율 25% 확보 |

건고추(슈퍼엄청나, 아시아점보, 신통방통, 점핑, PR 진대건, 후끈왕, PR돈타작 등 34품종) |

|

2009~현재 |

- 탄저병 내병성 계통, 품종 개발과 역병 및 바이러스 복합내병계 품종 개발 |

탄저병 내병계 -타네강, AT신호탄 |

|

| - TSWV 내병성 계통육성 및 품종개발, 복합 내병계 품종 개발 | TSWV, 역병 내병계 -TS엘리트 |

||

|

내수용 및 수출용 풋고추, 파프리카 품종개발 |

2003~현재 |

- 다국적 기업에서 선점하고 있는 국내 풋고추 시장을 공략할 수 있는 기존 품종과 맛, 향, 모양이 다르며 치감이 좋은 무신미 1품종(AP-1003)을 개발하여 현재 풋고추 재배단지에서 지역 적응성 시험 수행 - 재배 안정성이 뛰어난 무신미계 풋고추 500계통 육성하여 현재 지역 적응성 시험중인 풋고추 신품종의 시험성적이 우수하여 앞으로 시장점유율을 높여갈 수 있을 것으로 기대 - 중국 수출용 풋고추 개발을 위하여 중국계 유전자원을 다수 확보하였으며 중국에서 시판되고 있는 품종은 대부분 제웅 교배를 이용하여 만들어 지고 있음 따라서, 세계적 수준의 고추 품종 육성 기술을 가진 당사의 웅성불임성(CGMS,GMS)의 기술을 이용하여 우수계통 육성 - 재배 안정성과 생산성이 뛰어난 풋고추 품종 개발하여 풋고추 시장점유율 30% 확보 기대 - 무신미계 품종 개발 - 흰가루병 저항성 및 기능성이 강화된 품고추 신품종 개발을 위한 계통 육성 및 교배조합 작성 - 수집된 유전자원의 유용 유전자를 우량계통으로 도입 - 수송성이 좋고 극대과인 풋고추 계통 다수 확보 - 웅성불임성을 이용하여 내병성 (바이러스 저항성 등)을 가진 품종 개발 |

매운맛고추(신강싹쓸이333 등 19품종), 기능성고추(따고또따고, 미남풋, 미인풋 드셔보라 등 17품종), 파프리카(로렌트 등23품종) |

|

토마토 품종 개발 |

2005~현재 |

- 해외에서 유용유전자원 다수 확보하여 내병성이 강하고 저장성과 수송성이 우수한 완숙 토마토 (대과, 중과) 및 내병성이 강한 고품질의 대추형 미니 토마토 개발 - 기능성(라이코핀 함량 증가)이 강화되고 다양한 색(노랑색, 흑색, 등)의 품종 개발 |

완숙토마토(슈퍼러브, 러브리256 등 10품종), 무한생장형 토마토(아로마100 등 3품종), 미니토마토(비타킹 등 20품종), 기능성토마토(신흑수, 미니흑수 등 9품종) |

|

내수 및 수출용 가지 품종 개발 |

2009~현재 |

- 고온기 재배에 유리한 상품성 좋은 다수 확종, 다양한 크기, 색, 모양의 가지 개발 - 일본에 선호하는 세장형이며 광택이 강한 흑자색의 품종 개발 |

가지(아시아흑장, 퍼플벨등 8품종) |

|

고추, 토마토, 가지 대목 품종 개발 |

2013~현재 |

- 고온기 및 저온기 재배시 환경 내재해성, 역병, 청고병, 반신위조병, TMV 등 내병성 가지과 대목 품종 개발 |

고추대목(PR아시아, PR강쇠), 토마토대목(내열49, 맞춤6호), 가지대목(가대) |

|

양파 및 대파 품종개발 |

2008~현재 |

- 수입 비중이 높은 극조생 및 조생종이고 저장성이 좋은 다수확 양파 품종을 개발 - 내서성 및 내한성이 우수한 만추대성 외대파 개발 |

양파(쯔리마루, 토실황 등 23품종), 대파(아시아장열, 아시아명언 등 4품종), 부추(아시아그린벨트 등 4품종) |

| [ 박과, 벼과, 콩과의 연구개발실적 ] |

|

연구 |

연구 기간 |

연구결과 및 기대효과, 활용 |

상품화 내용 |

|

내수용 수박 품종개발 |

1999~현재 |

- 고당도 고품질의 수박품종을 개발 하고자 노력하였고, 특히 틈새시장으로 인식되고 있는 칼라수박의 개발에 주력하여 다수의 품종 개발 - 향후 수요 증대가 예상되는 씨없는 수박의 개발 |

일반수박(설강102, 허니큐, 넘버원, 여름엔 등 20품종), 칼라수박(슈퍼골드, 허니골드, 골드인골드 등 12품종) |

|

수출용 수박 품종개발 |

2006~현재 |

- 중국, 동남아, 중동, 미국 등 수박 수요가 많은 지역에서 선호하는 수박 품종 개발 - 각 지역에서 인기있는 형태의 수박을 씨없는 품종 개발 |

수출용 수박(AW1504, Black Bro, Black Queen, Black Eye, Black Sister, Black Prince, 씨 없는 노란꿀, AW1521 등 20품종) |

|

내수 및 중국 수출용 참외 품종 개발 |

2000~현재 |

- 흰가루병 등에 강한 내병성 품종이고 저온 착과성이 우수한 고품질 참외 개발 - 중국 수출용 적색과육의 참외의 품종 개발 |

국내용 참외(마니따벌꿀, 초복꿀12, 광복꿀803 등 10품종), 수출용 참외(천향밀골드 등 3품종) |

|

내수 및 수출용 멜론, 파파야 품종 개발 |

2004~현재 |

- 고온기 및 저온기 등 단경기에 재배가 가능한 네트멜론 및 수출용 수송성 및 저정성이 좋은 무네트 멜론 개발 - 흰가루병, 덩굴쪼김병에 강한 단지 특화용 품종 개발 |

네트멜론(얼스마운틴PMR, 오피러스, 알페온, 얼스마운트하계 등 19품종), 무네트멜론(아시아황금 등 11품종), 파파야(얼룩파파야 등 4품종) |

|

내수용 오이 품종개발 |

2000~현재 |

- 한입에 들어가는 생식용 오이, 내서성과 내병성이 강한 다수확 여름 오이 품종을 개발 - 저장성이 좋고 수량성이 우수한 백침오이 품종 개발 - Beit Alpha계 다수확 생식용 오이품종 개발 - 노균병, 흰가루병 등에 강한 내병성 피클용 오이 품종 개발 - 중국 수출용 반백계 가시오이 개발 |

오이(호동청장, 젤루존, 웰빙맛짱, 유라시아, 유로파, 아시아스트라이크, 백룡천하 등 27품종) |

|

내수용 호박 품종 개발 |

2001~현재 |

- 재배가 쉽고, 수량성, 저장성이 뛰어난 강분질 단호박, 국수호박, 맷돌 호박, 다수확 애호박, 쥬키니 품종 개발 - 흰가루병에 저항성인 내병성 품종 개발 |

서양계호박(아시아미니단, 보우짱 등 42품종), 동양계호박(아시아맷돌 등 11품종) 페포계호박(진동애, 멋쟁이애 등 11품종), 관상용호박(화이트룸 등 53품종) |

|

박과 대목 품종 개발 |

2008~현재 |

- 청고병, 반신위조병에 강한 토마토 대목을 개발하고 내병성이 강하고 초세가 안정된 수박, 참외, 오이대목 개발 - 내한성 및 내병성에 강한 수출용 대목 품종 개발 |

수박대목(FR서태좌, FR동강 등 6품종), 참외대목(아시아신토좌, 강근토좌 등 6품종), 오이대목(흑종호박, 유유상종 등 3품종) |

|

옥수수 품종 개발 |

2010~현재 |

- 아삭거림과 높은 당도로 품질과 맛이 뛰어난 이색 초당옥수수 개발 |

단옥수수(초당옥수수 등 5품종), 찰옥수수(찰옥4호 등 9품종), 사료용옥수수(KM1~KM5) |

|

콩과 품종 개발 |

2013~현재 |

- 숙기가 빠르고, 수확량이 많은 완두, 콩, 강낭콩, 작두콩 등 개발 |

완두·콩·강낭콩(탐스러운완두, 스파클, 서리태 등 14품종) |

② 생명공학연구팀 연구개발 실적

당사는 경기도 이천시에 위치한 생명공학육종연구소 내 생명공학연구실, 병리검정실, 조직배양실을 두어 독자적으로 다양한 품종의 형질관련 분자마커 개발, 내병성 품종 육성을 위한 생물검정(in vivo, 포장) 및 내병성 마커를 통한 병리검정지원, 소포자배양 및 약배양에 의한 다양한 유전자원 개발 등의 업무를 수행 중에 있습니다.

작물의 신품종 종자 개발의 성패는 누가 더 많은 유전자원을 확보하고 있느냐와 누가 신속히 계통을 고정하여 남보다 더 빨리 목적 계통을 선발할 수 있느냐에 달려 있다고 할 수 있습니다. 이에 당사에서는 2008년부터 국가 연구 과제를 수행하면서 (주)바이오브리딩연구소와 원예특작과학원과의 공동연구로 약배양 및 소포자배양에 있어 효율적인 배양 기술을 획득하여 현재까지 유전자원 다량 확보를 통한 품종 육성에 적극 임하고 있습니다.

그리고 서울대학교 및 (주)고추와 육종과 공동연구로 분자마커 검정기술을 활용하여 고추 및 파프리카에서의 각종 바이러스 및 역병에 강한 계통을 신속히 선발, 고정하여 신품종 육성에 이용하고 있습니다. 한국생명공학연구원과 공동으로 양배추 및 브로콜리의 내서성, 위황병, 뿌리혹병 등 형질 관련 분자마커를 계속적으로 개발 중에 있으며, 특히 내서성의 경우 "내서성 양배추 품종의 조기 선별을 위한 바이오 마커 및 이의 용도(2013.08.26., 10-1301922-0000)" 특허등록 하였으며, 위황병의 경우 "양배추 시들음병 저상성 또는 감수성 품종 선별용 SNP 마커 및 이의용도(2014.11.17., 10-1464247-0000)" 특허등록하여 이는 내서성 및 위황병 품종 개발에 유용하게 활용되고 있습니다.

| [ 생명공학연구팀의 연구개발 실적 ] |

|

연구과제 |

연구기간 |

연구결과 및 기대효과, 활용 |

기술 및 상품화 내용 |

| 약배양 및 소포자배양에 의한 유전자원 확보 | 2008~현재 | (주)바이오브리딩연구소 및 농촌진흥청 원예특작과학원과 공동연구로 양배추, 브로콜리, 고추 등에서 다양한 유전자원을 확보하여 조합작성용 우수계통으로 활용 | 국내 및 수출시장 등 목표시장에 맞는 우수조합을 선발 |

| 병리검정을 통한 내병성 계통선발 | 2008~현재 | 작물별 주요 병해에 대한 생물검정을 진행하여 분자생물학적인 검정을 통해서는 확인할 수 없는 병해 및 아직 개발되지 않은 병해에 대한 저항성 확인 지속적인 생물검정을 통해 내병계 계통을 선발하여 내병계 품종을 육성하는데 이용 |

- |

| 병원균 동정 | 2008~현재 | 포장 및 하우스에서 발병하는 병원균을 동정하여 정확한 병 진단 실시 소비자(농민)들의 포장에서 발병하는 병해의 병원균을 동정하여 알맞은 작물 보호제를 추천하여 서비스 제공 |

- |

| 마커검정에 의한 내병성 계통선발 | 2008~현재 | 분자생물학적인 검정 방법을 통해 유묘기에 다수의 병해에 대한 내병성을 규명함으로써 내병계 계통을 육성할 수 있으며, 이를 이용해 내병계 품종을 육성하는데 이용 유묘기에 다수의 개체를 검정하여 조기 토태시켜 재배에 소요되는 비용과 노력을 감소시킬 수 있음 |

중국 및 인도 수출용 품종 및 내수용 품종개발에 활용 |

| 내서성 등 환경 스트레스에 대한 저항성 검정 | 2010~현재 | 내서성 등 비생물학적 스트레스에 대한 저항성을 검정하여 내재해성 계통을 육성하여 육종 소재로 이용 | 공동으로 개발된 “내서성 양배추 품종의 조기 선별을 위한 바이오 마커 및 이의 용도(2011.04.27, 10-2011-0039356)” 특허출원하였으며 내서성 품종 개발에 활용 |

| 마커검정을 통한 농업적 특성 검정 | 2010~현재 | 무신미계 고추 육성을 위한 신미합성기작과과 관련된 단백질의 발현을 조절하는 마커를 이용하여 무신미계 고추 계통 및 품종 육성 토마토 경도 저하를 유도하는 단백질과 관련된 마커를 활용하여 경도 저하를 늦추는 토마토 계통 및 품종 육성 양파 웅성불임성 마커를 활용하여 채종을 편리성을 도모 |

- |

| 양배추류 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 배추 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 고추 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 수박 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 참외 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 오이 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 호박 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 토마토 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 무 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

| 멜론 작물의 순도검정 마커 개발 | 2010~현재 | 참고 문헌을 활용한 다수의 SSRs, SNP 마커를 수집하여 자사의 품종에 적용 가능한 마커를 선발하여 순도검정에 활용 | 시판품종 순도검정용으로 사용 |

7. 기타 참고사항

가. 업계현황 및 전망

(1) 산업 개황

(가) 종자산업

당사가 속해있는 종자산업은 종자 개발에서 종자 생산/가공/유통/판매까지의 사업과 관련되어 최종적으로 농식품산업까지 연관되어 있습니다. 특히 종자산업은 농식품산업의 가치사슬 중 핵심산업으로 자리잡고 있습니다. 이러한 이유는 종자가 생산되어 유통됨으로써, 최종적으로 생산된 농축수산물의 생산 이후 유통, 가공, 저장의 방향까지 결정하기 때문입니다.

종자산업이란 씨앗과 같은 종자를 개발. 생산해 재배농가에 파는 형태의 업을 의미하지만 기능성식품, 식물유래치료제 등 종자를 활용한 제품의 응용범위가 확대되면서 종자산업이 식품산업, 제약산업 등과 융복합화하는 추세로 발전하고 있습니다. 또한 가뭄, 고온 등 기후변화에 강하면서 단위면적당 생산성도 탁월한 고생산성 종자를 개발함으로써 안정적이고 충분한 먹을 거리를 공급할 수 있을 뿐만 아니라 抗비만, 혈당조절 등 건강에 도움을 주는 기능성 종자의 개발을 통해 고부가가치를 창출하는 등종자산업은 농식품산업 전반에 핵심적인 역할을 담당하고 있습니다.

구체적으로 종자산업이란 네 개의 주요한 단계로 구성되어 있습니다. 첫째 단계는 육종으로서 작물의 유전적 소질을 개량하는 작업이며, 둘째는 새로 개량된 우수한 품종의 종자를 순수하고 활력 높게 경제적으로 생산하는 작업, 셋째로는 이렇게 생산된 종자의 부가가치를 획기적으로 높이는 최첨단 작업이며, 넷째는 이를 종자의 실제 소비자인 농민에게 유통시키는 단계입니다.

종묘업체가 적용 받고 있는 종자산업법을 종자산업 기반 조성과 식물신품종 육성자 권리보호를 분리해 정책을 펼쳐나가기 위해 종자산업법 및 식물신품종보호법으로 나누는 개정안이 2012년 5월 2일 국회를 통과하였습니다. 이들 법률에서는 식물의 신품종에 대한 육성자의 권리보호, 주요작물의 품종성능의 관리, 종자의 생산·보증 및 유통 등에 관한 사항을 규정하고 있으며 특히 종자산업법 개정 법률에는 민간종자기업의 발전과 경쟁력 제고를 위해 종자산업진흥센터 설립, 종자기술연구단지 조성 등의 내용을 담고 있습니다

[종자 산업 구조도]

|

|

종자 산업 구조도 |

(나) 산업의 특성

타 제조산업이 무생물을 생산, 판매하는 것과 비교하여 볼 때, 종자산업은 살아있는 생물인 씨앗을 생산/판매하는 산업입니다. 이에 타 제조업의 경우 제품에 대한 소비자의 취향, 선호도, 유행 등의 수요예측을 기반으로 생산/공급이 이루어지나, 종자산업은 인류의 식생활과 밀접하게 관련된 것이므로 수요가 안정적이며 공급 또한 안정적으로 이루어지고 있습니다.

이러한 종자산업의 특성은 다음과 같습니다.

① 식량안보를 결정하는 국가생명산업

종자산업은 한 국가의 미래 식량 안보에 중요한 기간산업으로, 종자산업 경쟁력 향상 없이는 국가의 농업 경쟁력 강화가 본질적으로 불가합니다.

② 고부가가치 산업

종자산업은 금값보다 비싼 종자를 생산하는 고부가가치 산업입니다. 예를 들어, 흑색 방울토마토 종자 1g의 가격은 7만 5천 원이며 금값 1g의 1.5배 정도이며, 컬러 파프리카 종자 1g의 가격은 9만 2천 3백 원으로 금값의 1.9배 수준입니다.

③ 장기간의 지속적인 R&D투자를 통하여 성과가 창출되는 지식기반산업

신품종 종자 개발은 10년 이상의 장기간 투자가 소요되는 고위험, 고수익 사업이며, 개발 성공으로 신품종 종자의 품종 등록을 통하여 20년 이상 독점적 실시권리 행사가 가능합니다. 또한 국가별로 품종등록을 통하여 독점적 시장지배가 가능한 산업으로 지적재산권 보호가 중요한 산업입니다.

④ 현지화가 절대적으로 중요한 산업

한 작물의 종자는 동일한 종자라고 하더라도 기후, 토양 조건이 다르면 품질과 발육상태가 다르게 나타나기 때문에 현지적응시험과 같은 현지화 전략이 필요합니다. 따라서 종자산업의 해외 진출을 위해서는 종묘업체의 현지화를 위한 적극적인 연구, 개발이 동행해야 합니다.

⑤ 품종보호 강화와 세계화로 민간업체의 역할 증대

현재 세계 각국들은 자국의 종자를 보호하고 기술력을 통한 종자산업을 육성하기 위하여 종자보호시책을 강화하는 추세입니다. 우리나라도 해외로 유출되는 종자의 로열티 지출 증가에 대한 우려와 로열티 수입 증가에 대한 기대감으로 UPOV(The International Union for the Protection of New Varieties of Plants:국제신품종보호동맹)가입과 품종보호제도를 강화하고 있습니다.

이에 세계시장을 목표로 하는 신품종 종자 개발을 통한 종자 비즈니스가 미래 유망산업으로 등장하고 민간업체의 역할이 크게 증대되고 있습니다.

(2) 산업 현황

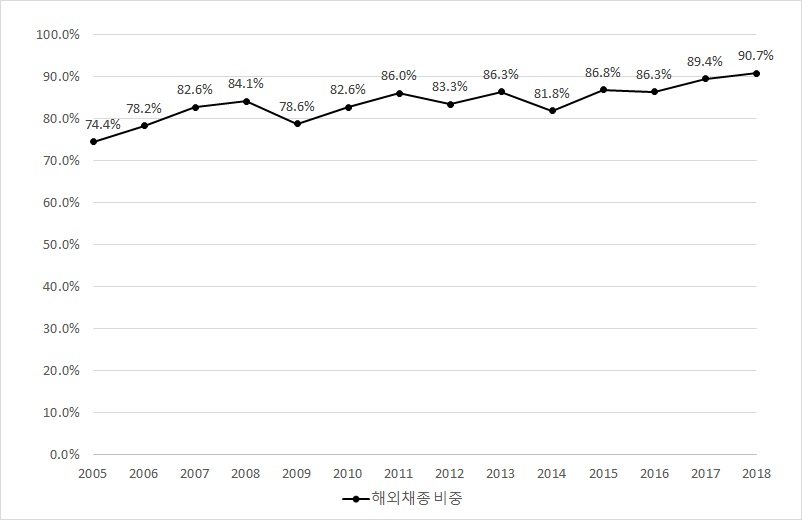

(가) 산업 전체 생산추이

과거에는 재래종의 종자를 농민이 자가 채종하여 다음해 농사에 사용하였으나, 1970년대 부터는 엽/근채류(엽채류는 배추, 상추 등과 같이 잎을 식용으로 사용하는 채소 / 근채류는 무, 열무, 당근 등과 같이 뿌리를 식용으로 사용하는 채소) 위주의 소단위 교배종(F1)이 개발/보급되면서 영양번식을 하는 마늘과 생강 등 일부분만 극히 제한적으로 자가채종이 이루어지고 있으며, 교배종(F1) 종자산업이 발달하기 시작하였습니다.

1970년대 후반에 들어 과채류(과채류는 수박, 참외, 고추 등과 같은 과일을 의미)의 교배종이 출시되면서 자가 채종 시장을 잠식하기 시작하여 현재에는 채소종자 시장의 거의 100%가 교배종 시장으로 전환되었습니다. 또한 1990년대 이전 국내에서 채종하여 전량 공급하던 교배종이 1990년대부터 환경 및 토양오염, 채종원가 상승, 채종부지 부족 등의 이유로 동남아시아, 중국 등 해외위탁채종 비중이 높아졌습니다.

특히, 채소종자는 통상 6~7월에 채종하게 되는데 우리나라는 이 시기가 우기로 채종에 어려움이 많은 반면 이탈리아, 뉴질랜드, 미국 등은 건기로 채종에 유리하기 때문에 이들 국가에서 해외채종이 이루어지는 경우가 많습니다.

| [연도별 채소종자 총 생산량 중 해외채종 비중] |

|

|

연도별 채소종자 총 생산량 중 해외채종 비중 |

| (출처 : 농림축산식품부 국립종자원 통계자료) |

(나) 국내, 외 시장규모 추이

① 국내 종자시장 규모

국내종자산업은 벼, 보리, 콩 등 식량작물은 농진청이 품종을 개발하고 국립종자원(지자체)에서 생산공급하는 등 정부 주도로 육성공급을 하여 왔으며, 민간이 참여하는 상업용 식량작물 종자의 점유율은 1%미만(농림축산식품부 종자생명산업과-2013 종자산업 육성 5개년 계획) 이었습니다.

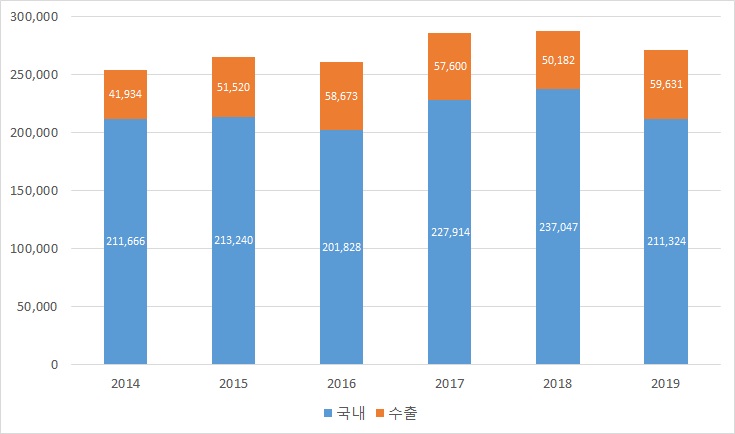

단, 채소와 화훼 종자시장은 민간업체 주도로 품종개발 및 보급을 해왔으며, 1997년 국내금융위기 전후 외국자본에 의해 굴지의 국내 기업들이 인수/합병 당하면서 시장점유율을 높이기 위한 과도한 가격 경쟁으로 2006년 1,590억원, 2010년 2,019억원, 2015년 2,648억원, 2019년 2,709억원 규모로 완만한 성장 후 점차 안정세에 들어가고 있습니다.

| [국내 채소종자 시장규모 추이] |

| (단위: 백만원) |

|

|

국내 채소종자 시장규모 추이 |

| (출처: 한국종자협회 회원사 제출자료) |

| [2021년 채소종자 작물별 매출액] |

| (단위 : 백만원, %) |

| 작물 | 총매출 | 비중(%) | 수출 | 비중(%) | 국내매출 | 비중(%) |

| 고추 | 80,377 | 24% | 16,329 | 26% | 64,048 | 24% |

| 당근 | 9,495 | 3% | 1,731 | 3% | 7,764 | 3% |

| 무 | 42,362 | 13% | 9,685 | 16% | 32,677 | 12% |

| 배추 | 18,796 | 6% | 4,718 | 8% | 14,078 | 5% |

| 브로콜리 | 2,782 | 1% | 1,086 | 2% | 1,696 | 1% |

| 상추 | 7,711 | 2% | 96 | 0% | 7,615 | 3% |

| 수박 | 14,786 | 4% | 1,712 | 3% | 13,073 | 5% |

| 시금치 | 7,685 | 2% | 12 | 0% | 7,673 | 3% |

| 양배추 | 9,319 | 3% | 7,190 | 12% | 2,128 | 1% |

| 양파 | 36,007 | 11% | 2,891 | 5% | 33,116 | 12% |

| 오이 | 8,191 | 2% | 3,823 | 6% | 4,368 | 2% |

| 참외 | 3,824 | 1% | 20 | 0% | 3,803 | 1% |

| 토마토 | 35,219 | 11% | 5,286 | 9% | 29,934 | 11% |

| 파 | 8,126 | 2% | 547 | 1% | 7,579 | 3% |

| 호박 | 8,875 | 3% | 1,649 | 3% | 7,226 | 3% |

| 기타 | 28,370 | 8% | 5,102 | 8% | 23,268 | 9% |

| 대목용 | 12,084 | 4% | 0 | 0% | 12,084 | 4% |

| 계 | 334,007 | 100% | 61,878 | 100% | 272,128 | 100% |

| (출처 : 사단법인 한국종자협회) |

그리고 내수시장과 달리 종자 수출입은 '08년 수출 23백만불, 수입 88백만불에서 '14년 수출 42백만불 수입 71백만불, '21년 수출 59백만불, 수입 70백만불로 수출은 증가한 반면 수입은 감소 추세입니다.

② 세계 종자 시장 규모

2015년 ISF(International Seed Federation)통계에 의하면, 2012년 세계 종자시장의 규모는 2002년에 비해 82.1%나 증가한 449억달러 규모이며, 세계 교역 종자 가운데 채소종자가 차지하는 비중은 2017년 35.35%로 곡물종자에 비해서는 작지만 상당량이 교역되고 있습니다. 특히 유전자원이 풍부한 네덜란드, 미국, 프랑스, 독일 등이 종자 수출을 주도하고 있으며 상위 4개국이 점유하는 비율이 전체 수출의 약 53.14%입니다. 한편, 한국의 종자수출은 약 7천만 달러로 전 세계 종자 수출의 0.59%수준입니다.

| [국가별 종자 수출입 규모] |

| (단위 : M/T, 백만USD) |

|

국가 |

수입 현황 |

수출 현황 |

비 고 |

||

|

수입량 |

수입액 |

수출량 |

수출액 |

||

| 네덜란드 | 421,601 | 1,017 | 141,708 | 2,040 |

|

| 미국 | 204,188 | 1,003 | 411,841 | 1,712 |

|

| 프랑스 | 174,994 | 769 | 523,227 | 1,801 |

|

| 독일 | 228,700 | 693 | 126,988 | 783 |

|

| 이탈리아 | 501,879 | 540 | 93,375 | 367 |

|

| 스페인 | 274,584 | 531 | 129,239 | 263 |

|

| 멕시코 | 37,438 | 455 | 101,403 | 169 |

|

| 러시아 | 73,354 | 442 | 40 | 2 |

|

| 중국 | 9,636 | 366 | 31,743 | 205 |

|

| 우크라이나 | 51,323 | 293 | 11,228 | 28 |

|

| 일본 | 47,403 | 274 | 10,099 | 173 |

|

| 벨기에 | 416,905 | 272 | 105,534 | 225 |

|

| 캐나다 | 57,261 | 267 | 190,148 | 282 |

|

| 폴란드 | 188,572 | 259 | 223,523 | 109 | |

| 영국 | 85,904 | 226 | 13,523 | 75 |

|

| 루마니아 | 68,828 | 211 | 138,018 | 296 |

|

| 헝가리 | 48,240 | 191 | 234,076 | 480 | |

| 덴마크 | 65,890 | 157 | 143,325 | 312 | |

| 대한민국 | 2,481 | 117 | 5,015 | 70 | 0.59% |

| 기타 국가 | 1,020,612 | 3,206 | 1,291,841 | 2,532 | |

| 합계 | 3,979,793 | 11,289 | 3,925,894 | 11,924 | |

| (출처 : 세계종자협회(ISF) 2017) |

세계 종자시장 규모는 농업생산 및 식량 소비량 증가 전망에 따라 지속적으로 확대 될 것으로 예산됩니다. Global Industry Analysts, Inc.의 전망에 의하면, 세계 종자시장규모는 2008년 대비 2013년 15.5%, 2014년 21.3%, 2015년 27.5%로 증가하였 으며, 이 중에서 특히 상업용 채소종자는 연평균 7~8%의 성장률을 기록하면서 2011년 46억 달러에서 2025년 133억 달러로 두 배 이상 증가 할 것으로 전망하고 있습니다.

나. 시장의 특성

(1) 계절적 경기변동

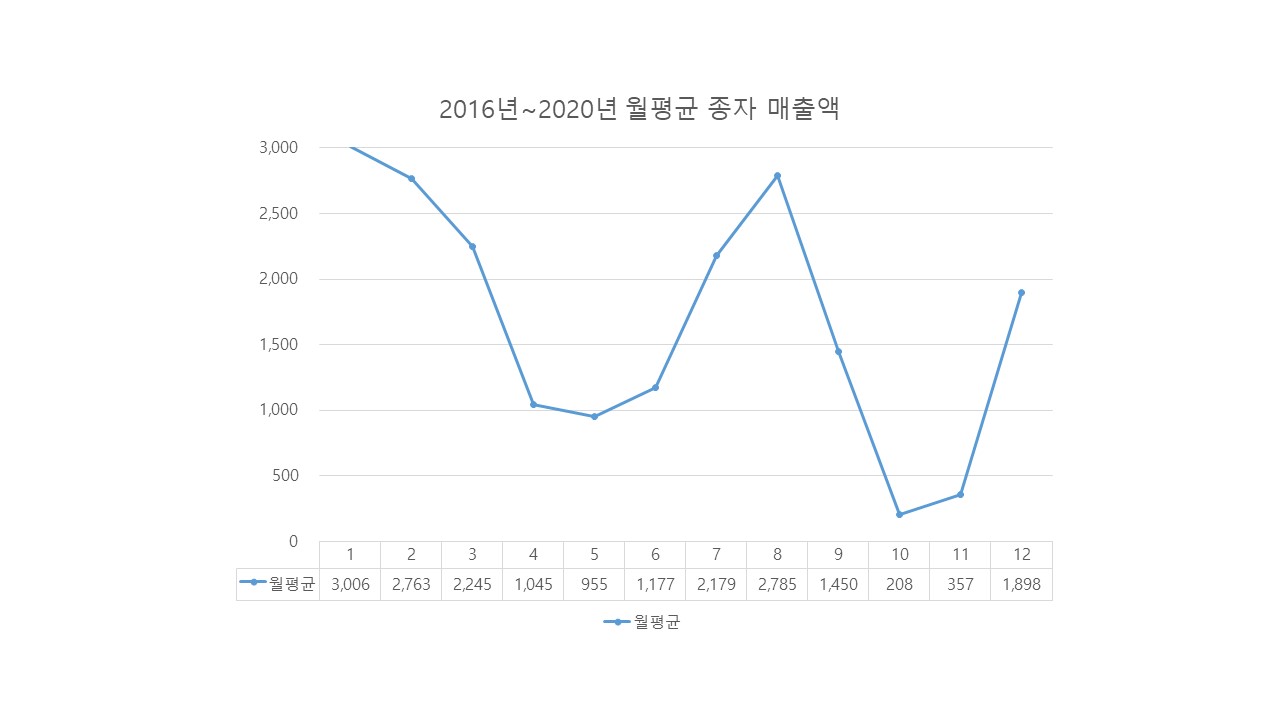

국내시장의 작물별 매출은 크게 봄종자(12월~3월), 가을종자(7~9월)로 나누어집니다. 이는 최종소비자인 농민의 작물별 파종시기에 영향을 받기 때문입니다. 봄종자는 고추, 단호박, 무, 청경채 등이며, 가을종자는 무, 양파, 배추, 청경채 등입니다. 봄종자의 예로 고추종자의 경우, 1월~2월 파종을 위해 농약사, 종묘사, 육묘장등 유통상에 1달 이상 먼저 고추종자가 배급되며, 이로 인해 당사의 매출은 종자의 파종시기보다 약 1개월 이른 12월~1월에 매출이 집중됩니다. 하지만, 근래에는 유리온실 및 비닐하우스 등 기온, 일조량을 임의로 조절할 수 있는 시설이 보급되면서 연중 매출이 발생하는 추세로 변하고 있습니다.

| [2016년~2020년 월평균 종자매출액] |

| (단위: 백만원) |

|

|

2016년~2020년 월평균종자매출액_r |

종자산업은 인류의 식생활과 밀접한 연관관계가 있으므로 일반 경기변동에 크게 영향을 받지는 않으나 기상 조건과 과실의 시장가격 형성에 따라서 다음년도의 종자 수급상황이 영향을 받습니다. 즉, 토지, 기온, 일조량 등을 기본조건으로 하는 농사와 밀접한 관계가 있어 계절적 요인에 따라 수급상황이 영향을 받을 수 있습니다.

(2) 경쟁상황

(가) 경쟁형태

2019년 한국종자협회통계에 의하면 현재 국내 채소종자시장 규모는 약 2,709억원 정도로 파악 되고 있으며 한국종자협회에 가입되어 있는 약 59개 종묘업체(채소 종자 생산 업체)가 국내에서 고추, 무, 배추, 수박 등의 채소종자를 생산. 판매하고 있습니다. 그러나 대부분의 종묘업체는 자체 품종 개발능력이 없는 회사들이 많으며, 자체 육종연구시설과 연구능력을 가진 당사와 농우바이오, 팜한농, 신젠타, 사카다, 다끼이 5개사가 약 80% 시장점유율로 국내 채소종자시장을 주도하고 있습니다.

또한 1998년 다국적 종묘업체의 국내 종묘업체와의 인수합병(M&A) 당시 65%에 달했던 다국적 기업(흥농종묘와 중앙종묘를 인수한 몬산토, 서울종묘를 인수한 신젠타)의 국내 종자시장 점유율은 각 경쟁사의 국내 영업조직의 축소와 육종연구시설의 해외 이전 등으로 인하여 40%로 크게 하락한 반면, 당사를 비롯한 국내 토종 종자업체들은 지속적인 신장세를 보이고 있습니다.

(나) 진입의 난이도

종자산업의 진입난이도는 타 산업부문과는 달리 씨앗/종자라는 생물을 생산하는 산업이므로, 하나의 신품종을 개발하기 위해 최초 육성재료 수집부터 최종 생산력 검정 및 농가실증시험을 통해 농가에 보급할 때까지의 기간이 약 3년~ 5년 가량이 소요됩니다.

이처럼 하나의 신품종을 개발하기 위해 무수한 육성소재를 수집하여 각각의 육성소재가 가지고 있는 우수한 형질들을 모아 특성이 발현될 수 있는 품종을 개발해야 하므로 많은 육성소재의 확보와 육성기술의 노하우 없이는 쉽게 진입할 수 없는 산업입니다.

(다) 경쟁수단

당사의 중요한 경쟁수단은 다음과 같습니다.

① 핵심 기술역량 확보

당사는 웅성불임성(雄性不姙性, male sterility: 유전자에 의해 화분, 꽃밥, 수술 등의 웅성기관에 이상이 생겨 꽃가루가 생산되지 않는 현상으로, 자성기관은 정상적으로 수정 능력을 가지고 있음)을 이용한 양배추 및 브로콜리 품종개발 기술, 유색 어린잎채소 및 새싹채소 품종 육성은 국내에서 독보적인 위치에 있으며, 세계적으로도 인정받아 중국, 인도, 유럽 지역 등으로의 수출이 계속 확대되고 있습니다. 웅성불임성은 꽃가루가 생기지 않는 웅성불임 식물체를 교배할 때 양친의 한쪽으로 이용하면 교잡종 생산 시 꽃가루를 제거하는 번거로운 작업을 할 필요가 없기 때문에 잡종강세를 이용한 일대교잡종(F1 품종) 채종에 이용되고, F1 종자가 수정능력이 없기 때문에 모계 및 부계 유출을 막을 수 있습니다. 또한 배추과의 F1 생산시 자가불화합성을 이용하면 순도가 90% 정도이나 웅성불임성을 이용하면 순도가 100%인 장점이 있습니다. 세포질 웅성불임성(細胞質 雄性不姙性, cytoplasmic male sterility)은 다국적 종자회사인 신젠타, 몬산토, 바이엘 등과 농우바이오, 팜한농 등의 국내회사에서도 무 등의 배추과작물에서 이용하고 있으나 당사에서는 Ogura 세포질웅성불임성 모본 육성중 저온기에 황화현상이 없고, 꿀샘 등의 화기 주고가 양호하여 매개곤충에 의해 종자생산량이 300%이상 높은 세계적으로 독보적인 모본을 선발하여 종자생산에 활용하고 있습니다.