|

|

대표이사등의확인_231114 |

분 기 보 고 서

(제41기 3분기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023 년 11 월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 웅진 |

| 대 표 이 사 : | 이 수 영 |

| 본 점 소 재 지 : | 서울시 중구 청계천로 24, 케이스퀘어 시티 |

| (전 화) 1600-0147 | |

| (홈페이지) http://www.woongjin.co.kr | |

| 작 성 책 임 자 : | (직 책) 전 무 (성 명) 윤 영 근 |

| (전 화) 02-2076-9581 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인_231114 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

① 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | 0 | 0 | 1 | 1 |

| 비상장 | 9 | 0 | 0 | 9 | 1 |

| 합계 | 10 | 0 | 0 | 10 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

② 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

- 당분기 연결대상 회사의 변동내용은 없습니다.

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 국문으로 주식회사 웅진으로 표기하고, 영문은 WOONGJIN CO., LTD. 로 표기합니다. 단, 약식으로 표기할 경우에는 (주)웅진 또는 WOONGJIN 으로 표기합니다.

다. 설립일자 및 존속기간

당사는 도서 및 교육출판물 제조ㆍ판매업 등을 주요 목적사업으로 하여 1983년 3월 21일 설립되어 1994년 11월 5일 한국거래소가 개설하는 유가증권시장에 주식을 상장하였습니다. 한편, 당사는 2007년 5월 1일자로 상호를 주식회사 웅진씽크빅에서 주식회사 웅진홀딩스로 변경하고, 동일자로 투자사업부문과 교육문화사업부문 등을 분리하여 당사를 존속법인으로 하고 주식회사 웅진씽크빅을 신설법인으로 하는 인적분할을 실시하였으며, 분할이후 당사는 투자사업, IT 유지보수 및 컨설팅 사업, 도소매업 등을 영위하고 있습니다. 한편, 당사는 2012년 9월 26일 회생절차 개시 결정 이후 회생채무에 대한 변제재원 마련을 위하여 코웨이(주) 지분전량과 웅진식품(주) 지분전량, 웅진케미칼(주) 지분전량을 매각하였으며, 채무자회생 및 파산에 관한 법률 제283조 제1항에 정한 회생절차종결의 요건을 구비하여 서울중앙지방법원으로부터 2014년 2월 11일자로 회생절차 종결 결정을 받았으며 2015년 3월 27일 상호를 주식회사 웅진홀딩스에서 주식회사 웅진으로 변경하였습니다.

이 외 당사는「채무자 회생 및 파산에 관한 법률」제212조 등에 의하여 2013년 12월26일자로 물적분할을 통해 분할 신설법인인 주식회사 태승엘피를 설립하였으며, 태승엘피는 회생계획에 따라 분할 존속회사의 부인권 소송 등을 수행하였습니다. 2019년 분할 존속회사인 주식회사 웅진의 부인권 소송 등이 종료되어 주식회사 태승엘피 또한 회생절차 종결 결정을 받았습니다. 이후 주식회사 웅진이 합병 후 존속회사로 태승엘피와 합병을 결정하였고 2019년 12월 23일 합병 종료에 관하여 '합병등 종료보고서'를 금융감독원에 제출하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

- 주 소: 서울특별시 중구 청계천로 24, 케이스퀘어 시티

- 전 화: 1600-0147

- 홈페이지: https://www.woongjin.co.kr

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요 사업의 내용

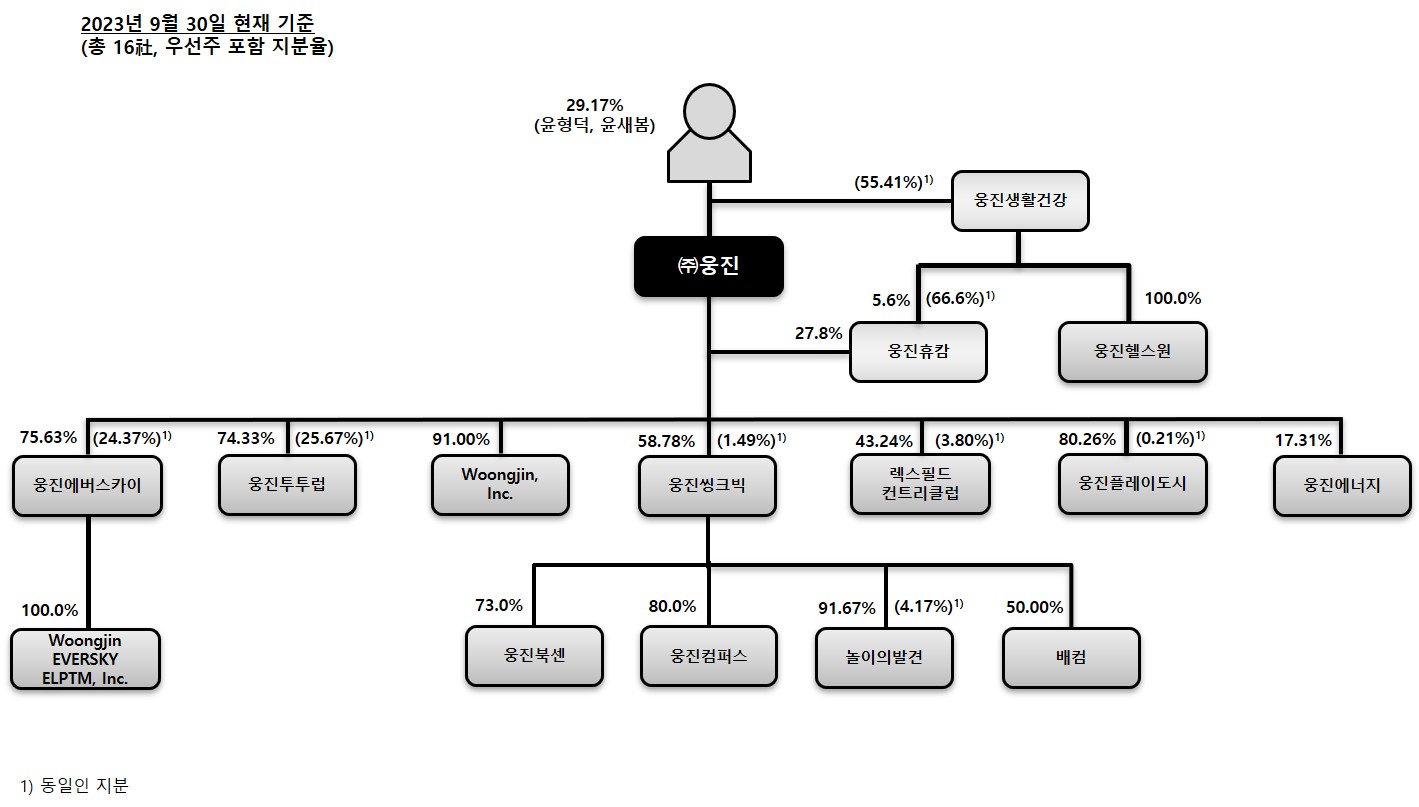

당사는 기업집단 웅진그룹의 지주회사(持株會社, Holding Company)로서 보고서 기준일(2023년 9월 30일) 현재 16개의 계열회사를 두고 있으며 배당수익 및 웅진브랜드상표권 사용수익, 경영자문, 임대사업을 기본으로 영위함과 동시에 독자적인 IT사업을 영위하고 있는 사업지주회사입니다. 웅진그룹이 영위하고 있는 사업으로는 출판 및 교육서비스(웅진씽크빅, 웅진컴퍼스), 국내외 물류 유통(웅진북센, 웅진에버스카이), 오락문화 및 운동 서비스(웅진플레이도시), 골프장 및 체육시설업(렉스필드컨트리클럽), 문화체험 및 놀이 플랫폼 사업(놀이의발견), 화장품 및 건강기능식품 판매(웅진투투럽, 웅진휴캄) 등이 있습니다.

기타 자세한 사항은 동 보고서의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

사. 계열회사에 관한 사항

2023년 9월 30일 현재 웅진그룹은 당사를 포함하여 총 16개의 계열회사(국내 14개사, 해외 2개사)가 있으며 계열회사 중 당사와 (주)웅진씽크빅은 현재 한국거래소 유가증권시장에 상장되어 있으며 나머지 회사는 모두 비상장회사입니다. 웅진에너지㈜는 2022년 7월 26일 서울회생법원으로 부터 파산선고를 받아 관련 절차가 진행되고 있습니다. 자세한 사항은 "IX. 계열회사등에 관한 사항"에서 참조하시기 바랍니다.

한편, 당사는 ① 2013년 1월 2일 관계기업인 코웨이(주) 지분 전량인 21,879,304주(28.4%)를 코웨이홀딩스주식회사(엠비케이파트너스이호 사모투자전문회사의 자회사)에 매각하였습니다. ② 2013년 2월 7일 (주)웅진패스원의 최대주주인(주)웅진씽크빅의 이사회 결의로 ㈜웅진패스원의 주식 14,109,916주(지분율: 77.06%)의 매각을 결의하고 동 일자에 스카이레이크 제4호 0901 사모투자전문회사 외 4개사와 매각계약을 체결하였습니다. 매각대금은 67,247,860천원이며, 2013년 3월에 매각이 완료되었습니다. ③ 2013년 2월22일계열회사인 극동건설(주)가 회생계획을 인가 받아 회생계획에 따라 감자와 출자전환 등이 진행되었으며, 2013년 3월 7일(감자기준일)에 당사가 보유한 극동건설 지분과 2013년 3월 27일(감자기준일)에 당사가 극동건설에 출자전환한 주식이 전량 무상소각됨에 따라, 2013년 3월 28일 당사와 극동건설(주)의 지분관계는 완전히 해소되었으며, 2013년 8월 2일자로 계열에서 제외되었습니다.

④ 2013년 12월 6일자로 한앤컴퍼니와 웅진식품(주)의 지분매각(매각대상 지분율: 47.79%, 매각대금 94,968,656천원)을 완료하였으며, 2014년 1월 14일자로 웅진식품(주)는 계열제외되었습니다. 또한 도레이첨단소재(주)와 웅진케미칼(주)의 지분매각과(매각대상 지분율: 46.30%, 매각대금 354,162,748천원) 관련하여 2014년 2월 28일자로 주식매매계약을 종결함에 따라 계열관계가 해소되었습니다. ⑤ 2016년 9월 21일 자회사인 (주)오션스위츠 지분매각과 관련하여, (주)미래엔서해에너지와 주식매매계약을 체결하였으며(매각대상 지분율: 100%, 매각대금 18,000,000천원), 2016년 10월 31일자로 매각을 종결함에 따라 동 일자로 (주)오션스위츠를 계열 제외하였습니다.

이후 ⑥ 2018년 10월 29일 자회사인 웅진씽크빅은 코웨이홀딩스와 코웨이 주식매매계약등을 체결하고 2019년 3월 22일 시간 외 대량매매 방식으로 코웨이 발행주식 16,358,712주(지분율 22.17%)를 인수하는 거래를 종결하였으나 ⑦ 2019년 6월 27일 재무안정성 확보를 목적으로 웅진코웨이 지분매각을 검토하게 되었으며(거래소의 조회공시요구에답변) 2019년 10월 14일 웅진씽크빅의 웅진코웨이 지분매각 관련 넷마블(주)을 우선협상대상자로 선정하고 주식매매계약을 체결하였으며 시간 외 대량매매를 통하여 지분을 양도 후 2020년 2월 11일 거래대금을 수령하여 거래를 종결하였습니다. ⑧ 2020년 5월 4일 웅진씽크빅은 상법 제530조의2 내지 제530조의12에 따른 물적분할로 (주)놀이의발견을 자회사로 분할하였으며 ⑨ 2020년 5월 15일 (주)웅진의 (주)웅진북센 지분을 493억원에 매각하고 2021년 5월 28일 (주)웅진씽크빅이 (주)웅진북센 지분을 재취득하여 현재의 웅진그룹 구조를 갖추고 있습니다.

아. 신용평가에 관한 사항

당사의 최근 사업연도 신용평가 내역은 다음과 같습니다.

| 평 가 일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 | 평가회사 (신용평가 등급범위) |

평가구분 |

| 2020.07.13 | 기업신용평가 | BBB | 한국신용평가(AAA~D) | 본평가 |

| 2019.04.01 | 기업신용평가 | BBB- | 한국신용평가(AAA~D) | 수시평가 |

| 2019.02.26 | 기업신용평가 | BBB | 한국신용평가(AAA~D) | 수시평가 |

| 2018.07.20 | 기업신용평가 | BBB+ | 한국기업평가(AAA~D) | 본평가 |

| 2018.06.25 | 기업신용평가 | BBB+ | 한국신용평가(AAA~D) | 본평가 |

주) 최근 5년 기준

| 등급 | 정 의 |

| AAA | 원리금 지급확실성이 최고 수준임 |

| AA | 원리금 지급확실성이 매우 높지만 AAA 등급에 비하여 다소 낮은 요소가 있음 |

| A | 원리금 지급확실성이 높지만, 장래의 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| BBB | 원리금 지급확실성이 있지만, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있음 |

| BB | 원리급 지급능력에 당면문제는 없으나 장해의 안정성면에서는 투기적인 요소가 내포되어 있음 |

| B | 원리금 지급능력이 부족하여 투기적임 |

| CCC | 원리금의 채무불이행이 발생할 위험요소가 내포되어 있음 |

| CC | 원리금의 채무불이행이 발생할 가능성이 높음 |

| C | 원리금의 채무불이행이 발생할 가능성이 극히 높음 |

| D | 현재 채무불이행 상태에 있음 |

주) 상기 AA~B까지는 당해 등급 내에서의 상대적 위치에 따라 + 또는 -부호를 부여할 수 있음

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권 시장 | 1994년 11월 05일 | 미해당 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

| 변경일 | 본점소재지 주소 | 비 고 |

| 2021.08.02 | 서울특별시 중구 청계천로 24, 케이스퀘어 시티 | - |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023년 03월 24일 | 정기주총 | 사내이사 윤새봄 사내이사 최일동 (윤새봄, 이수영 각자 대표이사) |

사외이사 변희찬 | 사내이사 김정현 비상무이사 윤새봄 |

| 2022년 03월 25일 | 정기주총 | - | 사내이사 윤영근 기타비상무이사 윤새봄 |

- |

| 2021년 03월 26일 | 정기주총 | 사외이사 이석우 감사 박윤석 |

사내이사 이수영 | 사외이사 구본용 감사 김종식 임시감사 박영배 |

| 2020년 08월 05일 | - | 임시감사 박영배 | - | - |

| 2020년 03월 27일 | 정기주총 | 사외이사 변희찬 사내이사 김정현 |

- | 사외이사 배보경 |

| 2019년 09월 02일 | - | - (이수영 대표이사) |

- | 사내이사 신승철 사내이사 안지용 (사임) |

| 2019년 03월 29일 | 정기주총 | 사내이사 윤영근 | 기타비상무이사 윤새봄 | 사내이사 박영익 (사임) |

| 2018년 07월 31일 | 임시주총 | 사내이사 이수영 (이수영, 신승철 각자 대표이사) |

- | 사내이사 이재진 |

| 2018년 03월 30일 | 정기주총 | 사내이사 신승철 사내이사 안지용 사내이사 박영익 (이재진, 신승철 각자 대표이사) |

사외이사 구본용 | - |

다. 최대주주의 변동

| 변동일 | 변동전 | 변동후 |

| 2020년 5월 21일 | 윤형덕 외 2인 | 윤새봄 외 2인 |

주) 변동전 최대주주의 특수관계인 윤새봄이 2020년 5월 21일 장내매수를 통해 (주)웅진의 지분을 추가로 확보하여 최대주주가 변경됨.

라. 상호의 변경

| 일 자 | 변 경 전 | 변 경 후 | 변 경 사 유 | 비 고 |

| 2015.03.27 | (주)웅진홀딩스 | (주)웅진 | 대외이미지 개선 및 영업전문성 강화 | 2015.03.27 정기주총 결의 |

마. 회사가 합병등을 한 경우 그 내용

| 일 자 | 내 용 | 비 고 |

| 2019.09.24 | (주)웅진의 (주)태승엘피 흡수합병 결정 - (주)태승엘피는 (주)웅진으로부터 분할되어 신설된 회사로 회생계획에 따라 분할존속회사의 부인권 소송 등의 수행을 완료하여 회생절차 종결을 결정받아 합병 결정을 함 (2019.09.24 주요사항보고서(회사합병결정) 참조) |

이사회 결의 (소규모합병) |

| 2019.05.17 | 렌탈사업부 영업양도 결정 - 2019년 5월 17일 당시 사업 시너지 제고를 목적으로 웅진코웨이에 렌탈사업부를 엉업양도하는 결정을 하였으며, 기타경영사항(자율공시) 공시를 진행함. |

이사회 결의 |

| 2013.12.26 |

(주)웅진홀딩스(現 (주)웅진) 물적분할 (2014.01.06 "합병등종료보고서" 참조) |

2013.12.19 법원 결정 |

바. 회사의 업종 또는 주된 사업의 변화

| 변경 전 | 변경 후 | 변경사유 | 비고 |

| (신설) | 101. 전자 지급결제 대행 서비스업 | 회사의 신규사업 추진에 따른 사업목적 추가 | 2022년 3월 25일 제39기 정기주주총회 승인 |

| (신설) |

81.정수기 및 정수 시스템 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 82.공기청정기 및 공기청정기 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 83.비데 및 비데 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 84.침대 및 침구 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 85.가정용 기기의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 86.헬스기기의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 87.수질, 대기 등 환경오염방지 시설업 및 사업시설관리업 88.정수 및 폐기물 처리 설비 제조·판매업 및 사업시설관리업 89.환경관련 기술연구, 대기 및 수질분석, 환경영향평가 대행업 90.수입·제조한 각종 상품에 대한 판매 및 렌탈업91.의료기기 수출입, 제조, 판매, 렌탈 및 유지관리 서비스업 92.잡화류 판매업 93.방문판매·통신판매·전자상거래업 및 이에 부수한 서비스업 94.공기조화장치 제조업 95.소독 및 구충, 일반 청소 등 생활환경개선사업 96.판매·시공·설계한 상품 및 시설 등 또는 기타 상품의 설치·유지·보수·안전 규격시험 등의 서비스업 97.피부미용기기 수출입·제조·판매업 98.주방용 전기기기 제조 및 판매업 99.공기질 측정 및 분석서비스업 100.다중이용시설 공조시스템 제조 및 서비스업 |

신규 사업영역 확장에 따른 사업목적 추가 |

2018년 3월 30일 제35기 정기주주총회 승인 |

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일 자 | 내 용 |

| 2017.03.29 | 웅진폴리실리콘㈜, 정기주주총회에서 상주폴리실리콘㈜로 사명 변경 결의 |

| 2017.03.31 | WJ & Company, Inc., i-Tab 흡수 합병(Woongjin, Inc.로 사명 변경) |

| 2018.01.15 | 웅진에너지㈜, 제3자 배정(㈜웅진) 유상증자 결정 |

| 2018.03.01 | 웅진렌탈 론칭(정수기 등 렌탈사업) |

| 2018.03.30 | ㈜웅진, 대표이사 변경 (변경전: 이재진, 변경후: 이재진, 신승철 각자대표) |

| 2018.07.25 | ㈜북센, 사명변경 (㈜북센 → ㈜웅진북센) |

| 2018.07.31 | ㈜웅진, 대표이사 변경 (변경전: 이재진, 신승철 각자대표 변경후: 신승철, 이수영 각자대표) |

| 2018.10.29 | ㈜웅진씽크빅, 코웨이 주식매매계약 체결(22.17%) |

| 2019.03.21 | 코웨이㈜ 임시주주총회, 사명변경 (코웨이㈜ → 웅진코웨이㈜) |

| 2019.03.22 (2019.03.26) |

웅진코웨이 주식인수 거래 종결 (실제 양수도가 이루어지는 일자는 체결일의 2거래일 후인 2019년3월26일 임) |

| 2019.05.17 | 렌탈사업부 영업양도 결정 (양수법인 : 웅진코웨이㈜) |

| 2019.05.24 | 웅진에너지㈜, 회생절차개시신청 |

| 2019.06.27 | ㈜웅진씽크빅, 웅진코웨이 매각 검토 진행 |

| 2019.09.24 | ㈜웅진, ㈜태승엘피 흡수합병 결정 |

| 2020.02.11 | ㈜웅진씽크빅, 웅진코웨이㈜ 매각 완료(대금 수령 기준) |

| 2020.05.01 | ㈜웅진씽크빅, ㈜놀이의발견 설립(물적분할) |

| 2020.05.15 | ㈜웅진, ㈜웅진북센 매각 완료 |

| 2020.05.21 | ㈜웅진, 최대주주변경 (변경전: 윤형덕, 변경후: 윤새봄) |

| 2020.12.18 | 웅진에너지㈜, 회생계획안 인가 결정 |

| 2021.01.06 | 웅진에너지㈜, 주식병합에 의한 자본의 감소(주식의 1차 병합) |

| 2021.01.07 | 웅진에너지㈜, 출자전환에 따른 신주 발행 |

| 2021.01.08 | 웅진에너지㈜, 출자전환 후 자본의 감소(주식의 재병합) |

| 2021.05.28 | ㈜웅진씽크빅, ㈜웅진북센 보통주 4,073,720주 및 우선주 1,800,000주 인수 |

| 2021.07.20 | ㈜웅진씽크빅, ㈜배컴 보통주 500,001주 취득(학원형 클라우드 플랫폼 사업 운영) |

| 2022.07.26 | 웅진에너지㈜, 파산선고 |

주) 최근 5년 기준

아. 주요 종속회사 및 계열회사의 최근 사업연도에 대한 연혁

| 회사명 | 연 혁 |

| (주)웅진 사업부문 |

2017.01 국내 최초 S/4HANA 도입 성공 2017.02 웅진HANA 브랜드 런칭 2017.02 SAP코리아 Partner Award : Transformation Award 수상 2017.03 SAP Innovation Summit 2017 Asia Pacific(macau) : SAP Business One Partner of the Year South Korea 대표 수상 2017.04 아시아 최초 SAP S/4HANA PCoE 취득 2017.07 웅진-SAP 경비관리 솔루션 컨커 파트너 체결 2017.08 AWS Partner 사업 시작 2018.01 AWS Standard Partner 승급 2018.02 ㈜웅진, SAP Partner Award : S/4HANA 부문, Digital Marketing 부문 수상 2018.02 SAP Partner of the Year : SAP Business One 부문 수상 2018.03 웅진씽크빅 국내 최대 규모 AWS이관 작업 완료 2018.03 SAP on NCP(네이버클라우드플랫폼) 전환 성공 2018.04 ㈜웅진, 네이버 클라우드 플랫폼 기반 SAP S/4HANA 운영 시작 2018.05 CJ대한통운 해외 36개국 법인 S/4HANA 컨버전 프로젝트 성공 감사패 수여 2018.08 이수영 신임 대표이사 선임 2018.10 ITSSC 창립 15주년기념 사사 발간 2018.11 AWS Advanced Partner 승급 2018.11 웅진-SAP코리아 스마트팩토리 사업 협약 체결 2019.01 롯데정보통신 롯데알미늄 차세대 ERP 프로젝트 성공 감사패 수여 2019.01 자체솔루션 WDMS (딜러관리시스템) 런칭 2019.01 AWS SAP Competency 획득 2019.01 웅진 딜러영업관리솔루션 WDMS 런칭 2019.01 SAP 스마트팩토리 / 스마트물류 패키지 런칭 2019.02 웅진-메가존클라우드 클라우드 사업 협약 체결 2019.03 AWS Korea Partner Award : APN Differentiation Partner상 수상 2019.03 SAP코리아 2018 SAP Partner Award : SAP Bussiness one Award 수상 2019.04 자체솔루션 WRMS (렌탈영업관리시스템) 런칭 2020.01 AWS Public Sector Partner 자격 획득 2020.06 AWS Migration Competency 자격 획득 2021.01 Microsoft Azure 파트너쉽 체결 / Gold Partner 승급 2021.03 웅진그룹웨어 K비대면 바우처 공급기업 선정 2021.04 Salesforce 파트너쉽 체결 2021.06 매장기반 구독서비스 섭씨 런칭 2021.12 WRMS 클라우드 버전 런칭 2022.01 내부회계 및 권한감사 시스템 GAMSOLUTION 런칭 2022.08 Microsoft PowerPlatform 사업 진출 2022.08 BMW Retail Integration Service 인증 아시아 최초 취득 2022.09 네이버웍스 50,000계정 돌파 2022.12 여성가족부장관 2022 헤럴드 일자리 대상 최우수상 수상 2023.03 Microsoft Solutions Partner Program(MSPP) Infrastructure, Digital&App Innovation 분야 자격 획득 2023.05 SAP PARTNER SUMMIT for SME - SAP Business One Partner of Year 수상 2023.09 IT SSC 20주년 2023.10 AWS EKS SDP 프로그램 자격 취득 2023.10 웅진-드림시큐리티 전략적 업무 협업 체결 |

| (주)웅진씽크빅 |

2018.01 美 '키드앱티브' 에 500만불 투자 |

| ㈜웅진북센 | 2018.07 ㈜웅진북센으로 상호 변경 2020.03 대표이사 이정훈 취임 2020.05 최대주주 변경(㈜웅진→북앤로지스틱스㈜) 2021.05 최대주주 변경(북앤로지스틱스㈜→㈜웅진씽크빅) 2022.12 제2물류센터 준공 |

| ㈜웅진컴퍼스 |

2015.09 ㈜웅진컴퍼스로 사명 변경 2018.04 2018년 과학·정보통신의 날 국무총리 표창 2018.11 앱어워드코리아 올해의 앱 에드테크 부문 대상 수상 2018.12 제13회 대한민국 인터넷대상 장관상 수상 |

| ㈜놀이의발견 |

2019.04 ㈜웅진씽크빅의 키즈사업부문으로 놀이의발견 플랫폼 론칭 2019.12 구글선정 2019 올해를 빛낸 숨은 보석 앱 선정 2020.05 ㈜웅진씽크빅으로부터 100% 물적분할되어 ㈜놀이의발견을 사명으로 하여 분할 신설 |

| (주)웅진플레이도시 | 2009.12 웅진플레이도시 오픈 2010.10 5개 테마 완성 운영(워터, 스노우, 골프, 신기, 키즈) 2012.07 야외워터파크 (패밀리존) 오픈 2012.12 스노우파크 (이글루 체험파크) 오픈 2016.03 골프도시 페어웨이 리뉴얼 2017.03 워터도시 레인보우슬라이드 오픈 2018.03 워터도시 스파상떼 오픈 2019.07 볼베어파크 오픈 |

| (주)렉스필드컨트리클럽 | 1996.10 웅진그룹 골프장 인수((주)금사리조트 인수) 1999.04 법인합병((주)렉스필드컨트리클럽 → 웅진코웨이개발(주)) 2003.05 법인분리(웅진코웨이개발(주) → (주)렉스필드컨트리클럽) 2003.09 GRAND OPEN 2004.08 정회원모집 완료 (회원수 365명) 2008.06 제13회 환경의 날 기념 환경부장관상 수상 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제41기 (2023년 3분기) |

제40기 (2022년말) |

제39기 (2021년말) |

제38기 (2020년말) |

제37기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 79,927,080 | 79,927,080 | 79,927,080 | 79,378,330 | 79,378,330 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 42,213,540,000 | 42,213,540,000 | 42,213,540,000 | 41,939,165,000 | 41,939,165,000 | |

| 우선주 | 발행주식총수 | 0 | 0 | 0 | 0 | 0 |

| 액면금액 | 0 | 0 | 0 | 0 | 0 | |

| 자본금 | 0 | 0 | 0 | 0 | 0 | |

| 기타 | 발행주식총수 | 0 | 0 | 0 | 0 | 0 |

| 액면금액 | 0 | 0 | 0 | 0 | 0 | |

| 자본금 | 0 | 0 | 0 | 0 | 0 | |

| 합계 | 자본금 | 42,213,540,000 | 42,213,540,000 | 42,213,540,000 | 41,939,165,000 | 41,939,165,000 |

| (*1) | 2019년 12월 3일 회생채권 출자전환으로 보통주 5,211,662주를 발행하여 2,606백만원의 자본금이 증가하였습니다. |

| (*2) | 2021년 6월 21일 주식매수선택권 행사로 보통주 548,750주 발행하여 275백만원의 자본금이 증가하였습니다. |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | ||

|---|---|---|---|---|

| 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,500,000,000 | 1,500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 680,334,790 | 680,334,790 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 600,407,710 | 600,407,710 | - | |

| 1. 감자 | 588,362,157 | 588,362,157 | - | |

| 2. 이익소각 | 12,045,553 | 12,045,553 | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 79,927,080 | 79,927,080 | - | |

| Ⅴ. 자기주식수 | 2,211,634 | 2,211,634 | 당사가 보유한 자기주식 수량 | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 77,715,446 | 77,715,446 | - | |

| * 당사는 2022년 12월 15일 자기주식 취득을 위한 신탁계약을 체결하여 2023년 6월 15일까지 신탁계약을 통해 1,995,764주를 취득하였습니다. 이외 기존 보유 중인 자기주식 215,870주를 포함하여 보고서제출일 현재 보유 중인 자기주식 수는 총 2,211,634주 입니다. 자기주식 신탁계약과 관련된 자세한 내용은 2023년 6월 15일 공시된 '주요사항보고서(자기주식취득신탁계약해지결정)' 및 '신탁계약해지결과보고서' 를 참고하여 주시기 바랍니다. |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 130,693 | 1,865,071 | 0 | 0 | 1,995,764 | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 130,693 | 1,865,071 | 0 | 0 | 1,995,764 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 215,870 | - | - | - | 215,870 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 346,563 | 1,865,071 | 0 | 0 | 2,211,634 | - | ||

| - | - | - | - | - | - | - | |||

| (주1) 당사는 2022년 12월 15일 자기주식 취득을 위한 신탁계약을 체결하여 2023년 6월 15일까지 신탁계약을 통해 1,995,764주를 취득하였습니다. 이외 기존 보유 중인 자기주식 215,870주를 포함하여 보고서 제출일 현재 보유 중인 자기주식 수는 총 2,211,634주 입니다. 자기주식 신탁계약과 관련된 자세한 내용은 2023년 6월 15일 공시된 '주요사항보고서(자기주식취득신탁계약해지결정)' 및 '신탁계약해지결과보고서' 를 참고하여 주시기 바랍니다. (주2) 상기 기초수량은 공시서류 작성 기준일이 속하는 사업연도 개시시점(2023년 1월1일)의 보유수량이며, 기말수량은 공시서류 작성 기준일(2023년 9월 30일) 현재 자기주식 보유 수량입니다. |

다. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2022년 12월 15일 | 2023년 06월 15일 | 3,000 | 3,017 | 100.0 | - | - | 2023년 06월 15일 |

| * 당사는 2022년 12월 15일 자기주식 취득을 위한 신탁계약을 체결하여 2023년 6월 15일까지 신탁계약을 통해 1,995,764주를 취득하였습니다. 이외 기존 보유 중인 자기주식 215,870주를 포함하여 보고서 제출일 현재 보유 중인 자기주식 수는 총 2,211,634주 입니다. 자기주식 신탁계약과 관련된 자세한 내용은 2023년 6월 15일 공시된 '주요사항보고서(자기주식취득신탁계약해지결정)' 및 '신탁계약해지결과보고서' 를 참고하여 주시기 바랍니다. |

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 25일 | 제39기 정기주주총회 |

[신설] - 제2조(목적) '101. 전자 지급결제 대행 서비스업' 사업목적 추가 |

신규사업 추진에 따른 사업 목적 추가 |

| 2021년 03월 26일 | 제38기 정기주주총회 |

[변경] - 제7조의 2(종류주식의 수와 내용) - 제7조의 3(전환주식) - 제9조의 2(주식매수선택권) - 제9조의 4(우리사주매수선택권) - 제10조(명의개서대리인) - 제11조(주주명부의 폐쇄 및 기준일) - 제12조의2(사채 및 신주인수권증권 에 표시되어야 할 권리의 전자등록) - 제12조의 3(전환사채의 발행) - 제15조(소집시기) - 제16조(소집권자) - 제28조(이사 및 감사의 선임) - 제30조(이사 및 감사의 보선) - 제43조(이익배당) [삭제] - 제9조의 3(신주의 배당기산일) [신설] - 제9조의 5(동등배당) - 제11조의 1(주주명부 작성ㆍ비치) |

『상법 일부 개정 법률 『주식ㆍ사채 등의 전자등록에 관한 법률』 |

| 2019년 03월 29일 | 제36기 정기주주총회 |

[변경] - 제8조(주권의 종류) - 제10조(명의개서대리인) - 제12조(주주명부의 폐쇄 및 기준일) - 제15조(사채발행에 관한 준용규정) - 제16조(소집시기) - 제28조(이사 및 감사의 수) - 제29조(이사 및 감사의 선임) - 제42조(재무제표와 영업보고서의 작성 비치) [삭제] - 제11조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) [신설] - 제13조의2(사채 및 신주인수권증권 에 표시되어야 할 권리의 전자등록) |

2019년 전자증권법 시행에 따른 변경 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 |

자회사의 주식을 취득, 소유함으로써 그 회사 제반 사업내용의 지배, 경영지도, 정리, 육성 |

영위 |

| 2 | 자회사 등(자회사 및 손자회사를 말함)에 대한 자금 및 업무지원 사업 | 영위 |

| 3 | 자회사 등에 대한 자금지원을 위한 자금조달 사업 | 영위 |

| 4 | 경영자문 및 컨설팅업 | 영위 |

| 5 |

브랜드 및 상표권 등 지적재산권의 라이센스업 |

영위 |

| 6 | 시장조사 및 경영상담업 | 영위 |

| 7 | 광고업 | 영위 |

| 8 |

국내외 광고의 대행업 |

영위 |

| 9 | 부동산 매매 및 임대업 | 영위 |

| 10 | 데이터베이스 온라인 정보제공 및 전자상거래업 | 영위 |

| 11 | 컴퓨터 및 주변기기 제조 및 판매업 | 영위 |

| 12 | 소프트웨어 개발 및 공급업 | 영위 |

| 13 | 서적 출판, 인쇄 및 판매업 | 영위 |

| 14 | 인터넷 광고 및 기타 광고업 | 영위 |

| 15 | 영화, 방송 및 기타 공연관련 사업 | 영위 |

| 16 | 부가 통신업 | 영위 |

| 17 | 잡지 및 정기간행물 발행업 | 영위 |

| 18 | 음악 출판 및 저작권 관리업 | 영위 |

| 19 | 음반 및 비디오물 도,소매업 | 영위 |

| 20 | 기록매체 제작, 제조, 복제 및 판매업 | 영위 |

| 21 | 게임소프트웨어 제작, 복제 및 유통업 | 영위 |

| 22 | 연예인 매니지먼트업 | 미영위 |

| 23 | 음반 기획 제작 및 수출입업 | 미영위 |

| 24 | 음원 개발, 제작 및 공급업 | 미영위 |

| 25 | 디지털 음원 개발 및 보급업 | 미영위 |

| 26 | 공연기획 및 매니지먼트업 | 미영위 |

| 27 | 캐릭터 개발 및 제작업 | 영위 |

| 28 | 모델 에이전시 관련 사업 | 미영위 |

| 29 | 종합 유선, 기타 유선 및 인터넷 방송업 | 영위 |

| 30 | 수출입업 | 영위 |

| 31 | 근로자파견사업 | 영위 |

| 32 | PDA 도소매, 수출 및 대리점 | 영위 |

| 33 | 정보의 운영 및 판매 | 영위 |

| 34 | 통신서비스 관련 대행용역 제공 | 영위 |

| 35 | 교육서비스업 | 영위 |

| 36 | 각종 상품의 위탁 및 수탁매매 대리업 | 영위 |

| 37 | 기술용역업 | 영위 |

| 38 | UTILITY(유틸리티) 판매 | 영위 |

| 39 | 위탁 통신판매 및 방문판매업 | 영위 |

| 40 | 인터넷 등 전자상거래를 통한 상품,제품 매매 및 관련 부대 사업 | 영위 |

| 41 | 기술연구 및 용역수탁업 | 영위 |

| 42 | 인터넷정보제공 및 소프트웨어 개발업 | 영위 |

| 43 | 기술교육 및 프로그램 개발업 | 영위 |

| 44 | 정보산업전문요원 양성 | 영위 |

| 45 | 전자상거래관련 소프트웨어개발 및 판매 | 영위 |

| 46 | 전자상거래관련 시스템 통합사업 | 영위 |

| 47 | 정보서비스사업 | 영위 |

| 48 | 통신판매사업 | 영위 |

| 49 | 무역업 | 영위 |

| 50 | 여행업 | 미영위 |

| 51 | 정수기, 전기 및 전자제품기기 등 서비스용역업 | 영위 |

| 52 | 신용조사 및 수금대리업 | 영위 |

| 53 | 텔레마케팅 서비스업 | 영위 |

| 54 | 전기공사업 | 영위 |

| 55 | 기타 사업관련 서비스업 | 영위 |

| 56 | 통신장비,단말기 도매업 | 영위 |

| 57 | 정수장치 제조업 | 영위 |

| 58 | 판촉물등 인쇄판매업 | 영위 |

| 59 | 실내건축 공사업 | 영위 |

| 60 | 디지털 도어락 도매업 | 영위 |

| 61 | 디지털 도어락 제조업 | 미영위 |

| 62 | 잡화 도매업 | 영위 |

| 63 | 개발, 매매, 중개, 분양 등에 관한 부동산 컨설팅업 | 영위 |

| 64 | 리서치 대행 | 영위 |

| 65 | 방문판매업 | 영위 |

| 66 | 소독업 | 영위 |

| 67 | 위생관리용역업 | 영위 |

| 68 | 의료기기 수리업 | 미영위 |

| 69 | 열쇠업 | 미영위 |

| 70 | 시설유지관리 등에 관한 전문건설업 | 영위 |

| 71 | 별정통신사업 | 영위 |

| 72 | 주차, 안내, 조경, 건축물시설관리 등에 관한 건축물 유지관리용역업 | 영위 |

| 73 | 주택관리업 | 영위 |

| 74 | 경비용역업 | 영위 |

| 75 | 저수조청소업 | 미영위 |

| 76 | 디자인설계용역업 | 영위 |

| 77 | 정보통신공사업 | 영위 |

| 78 | 냉난방기 설치 및 A/S | 영위 |

| 79 | 의료기기판매업 | 미영위 |

| 80 | 평생교육시설 운영 및 관련사업 일체 | 영위 |

| 81 | 정수기 및 정수 시스템 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스 업 | 영위 |

| 82 | 공기청정기 및 공기청정기 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비 스업 | 영위 |

| 83 | 비데 및 비데 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업공기청정기 및 공기청정기 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 | 영위 |

| 84 | 침대 및 침구 관련 제품의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 | 영위 |

| 85 | 가정용 기기의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 | 영위 |

| 86 | 헬스기기의 제조, 수입, 판매, 렌탈 및 유지관리 서비스업 | 영위 |

| 87 | 수질, 대기 등 환경오염방지 시설업 및 사업시설관리업 | 영위 |

| 88 | 정수 및 폐기물 처리 설비 제조·판매업 및 사업시설관리업 | 영위 |

| 89 | 환경관련 기술연구, 대기 및 수질분석, 환경영향평가 대행업 | 영위 |

| 90 | 수입·제조한 각종 상품에 대한 판매 및 렌탈업 | 영위 |

| 91 | 의료기기 수출입, 제조, 판매, 렌탈 및 유지관리 서비스업 | 영위 |

| 92 | 잡화류 판매업 | 영위 |

| 93 | 방문판매·통신판매·전자상거래업 및 이에 부수한 서비스업 | 영위 |

| 94 | 공기조화장치 제조업 | 미영위 |

| 95 | 소독 및 구충, 일반 청소 등 생활환경개선사업 | 영위 |

| 96 | 판매·시공·설계한 상품 및 시설 등 또는 기타 상품의 설치·유지·보수·안전 규격 시험 등의 서비스업 | 영위 |

| 97 | 피부미용기기 수출입·제조·판매업 | 영위 |

| 98 | 주방용 전기기기 제조 및 판매업 | 영위 |

| 99 | 공기질 측정 및 분석서비스업 | 영위 |

| 100 | 다중이용시설 공조시스템 제조 및 서비스업 | 영위 |

| 101 | 전자 지급결제 대행 서비스업 | 영위 |

| 102 | 전 각호에 부대되는 사업 일체 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2022년 03월 25일 | - | 101. 전자 지급결제 대행 서비스업 |

[1. 전자 지급결제 대행 서비스업 추가 사유]

(1) 변경 취지 및 목적, 필요성

당사는 플랫폼 비지니스 신규사업의 일환으로 '구독솔루션 사업 활성화'를 위해 지난 2022년 3월 25일 제39기 정기주주총회에서 '전자 지급결제 대행 서비스업' 사업목적을 추가하였습니다.

(2) 사업목적 변경 제안 주체

해당 사업목적 추가는 2022년 3월 10일 이사회를 통해 결정되었으며, 결정 이후 개최된 2022년 3월 25일 제39기 정기주주총회에서 승인되었습니다.

(3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

해당 사업목적 추가를 통해 금융감독원에 전자금융업을 등록할 수 있으며, 전자금융업 등록을 통해 회사가 결제시스템을 직접 관리하여 단순 솔루션 제공 한계를 벗어나IT사업부문 플랫폼 비지니스 사업적 이익효과를 극대화할 수 있습니다.

라. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 전자 지급결제 대행 서비스업 | 2022년 03월 25일 |

[1. 전자 지급결제 대행 서비스업]

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

해당 사업은 당사가 영위하는 플랫폼 비지니스의 일환으로 O4O(Online for Offline) 구독솔루션 제공 및 사업적 이익효과를 극대화하기 위해 사업목적으로 추가하였습니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

'O4O' 시장은 오프라인을 위한 온라인의 약어로 'O2O'와 유사하게 온라인과 오프라인을 결합하되 오프라인을 중심으로 두고 온라인 기업이 가지고 있는 고객정보와 강점을 살려 오프라인으로 사업 영역을 확대하며 새로운 매출을 만드는 비즈니스 플랫폼을 말합니다. 해당 시장은 다양한 사업과 결합하여 파생될 수 있는만큼 시장 성장성은 매우 클 것으로 예상하고 있습니다. 다만, 아직 시장의 명확한 분류가 어려워 정확한 시장규모를 파악하기는 어렵습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

해당 사업은 당사의 기존 플랫폼 비지니스의 일환으로 별도 자금조달을 통한 투자는없습니다. 'O4O' 구독솔루션 개발 및 관리 인력에 대한 비용은 다양한 비지니스 활동으로 특정할 수는 없으며 계약 및 프로젝트 별로 투자금액과 수익을 구분하고 있습니다.

(4)사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

해당 사업은 당사의 플랫폼 비지니스의 일환으로 웅진 IT 사업부문의 'DCS사업본부에서 추진하고 있으며 '섭씨' 브랜드를 런칭하고 다수의 제휴처를 통해 사업을 확장해 나가고 있습니다.

(5) 기존 사업과의 연관성

해당 사업은 당사가 영위하는 플랫폼 비지니스에 O4O 구독솔루션을 제공하여 고객 확대 및 사업적 이익효과를 극대화할 수 있을 것으로 기대하고있습니다.

(6) 주요 위험

해당 사업은 당사의 기존 플랫폼 비지니스의 기술력을 활용한 사업확장으로 별도의 사업위험은 없으나 금융감독원에 전자금융업 등록하여 결제시스템을 직접 관리하고 있어 관련 정보관리 등의 규제 및 관련법령을 준수하고 있습니다.

(7) 향후 추진계획

해당 사업의 O4O 구독솔루션을 지속적으로 고도화해 나가고 있으며 사업장 확대 및 연계확장, 관리기능 고도화를 통해 점진적으로 매출을 증대해 나가며 '섭씨' 브랜드의 인지도를 높여 O4O 구독솔루션 사업을 확장해 나갈 것입니다.

(8) 미추진 사유

현재 진행 중인 사업으로 해당사항 없습니다.

II. 사업의 내용

1. 사업의 개요

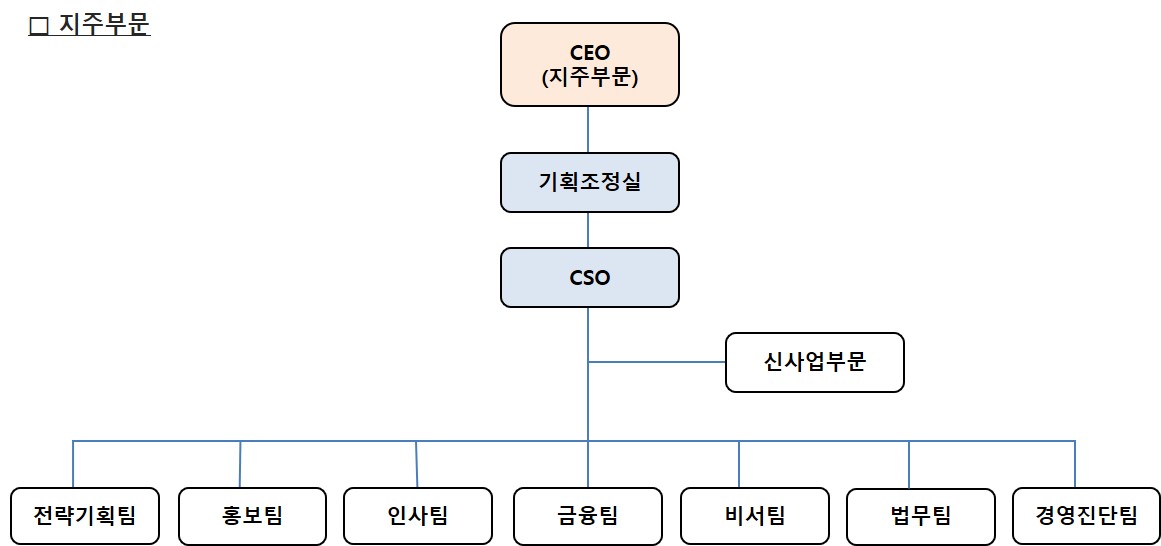

당사는 사업지주회사로서 사업의 내용을 지주부문과 사업부문으로 구분할 수 있습니다. 지주부문은 다른 회사의 주식을 단순히 소유하는 것 이상으로 주식 (의결권)을 보유함으로써 해당 회사에 대하여 실질적인 지배권을 취득하고 경영 효율화를 통해 기업가치를 향상시키는 역할을 하고 있습니다. 주요 수입으로는 계열회사로부터의 배당수익 및 웅진브랜드상표권 사용수익, 경영자문수익, 임대 수익 등이 있습니다. 사업부문은 계열회사를 비롯한 국내외 기업에IT서비스를 제공하는 사업을 영위하고 있으며 독자적으로 개발한 개별산업군 특화 소프트웨어 를 활용하여 IT컨설팅, 클라우드, 대형 ITO등 각 산업군에 최적화된 정보시스템의 구축 및 운영, 관리업무를 수행하고 있습니다. 이를 바탕으로 국내외 기업의 디지 털전환을 성공적으로 이끌며 IT컨설팅 전문 기업으로 자리매김해 나가고 있습니다.

가. 지주회사

당사는 기업집단 웅진그룹의 지주회사(持株會社, Holding Company)로서 보고서 기준일(2023년 9월 30일) 현재 16개의 계열회사를 두고 있으며 배당수익 및 웅진브랜드상표권 사용수익, 경영자문, 임대사업을 기본으로 영위함과 동시에 독자적인 IT사업을 영위하고 있는 사업지주회사입니다. 지주부문은 다른 회사의 주식을 단순히 소유하는 것 이상으로 주식 (의결권)을 보유함으로써 해당 회사에 대하여 실질적인 지배권을 취득하고 경영 효율화를 통해 기업가치를 향상시키는 역할을 하고 있습니다. 웅진그룹이 영위하고 있는 사업으로는 출판 및 교육서비스(웅진씽크빅, 웅진컴퍼스),국내외 물류 유통(웅진북센, 웅진에버스카이), 오락문화 및 운동 서비스(웅진플레이도시), 골프장 및 체육시설업(렉스필드컨트리클럽), 문화체험 및 놀이 플랫폼 사업(놀이의발견), 화장품 및 건강기능식품 판매(웅진투투럽, 웅진휴캄) 등이 있습니다.

① 매출액 및 비중

| (단위: 백만원,%) |

| 기업명 | 주요영업활동 | 제41기 3분기 | 제40기 | 제39기 | |||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| (주)웅진 | 지주회사 및 IT서비스 | 131,372 | 15.19 | 169,646 | 14.29 | 141,883 | 12.98 |

| (주)웅진씽크빅 | 도서 및 교육출판물 제조 및 판매 등 | 523,691 | 60.57 | 731,150 | 61.60 | 686,498 | 62.82 |

| (주)웅진북센 | 서적 도매 및 보관과 운송 | 139,066 | 16.08 | 201,880 | 17.01 | 199,838 | 18.29 |

| (주)렉스필드컨트리클럽 | 골프장운영업 | 17,118 | 1.98 | 20,680 | 1.74 | 17,266 | 1.58 |

| (주)웅진컴퍼스 | 영어학원사업 등 | 15,529 | 1.80 | 19,121 | 1.61 | 15,892 | 1.45 |

| (주)웅진플레이도시 | 테마파크운영 및 종합유원, 체육시설업 | 22,286 | 2.58 | 22,757 | 1.92 | 12,052 | 1.10 |

| (주)웅진투투럽 | 화장품류, 건강기능식품 판매 | 4,740 | 0.55 | 6,582 | 0.55 | 7,999 | 0.73 |

| WOONGJIN, INC. | IT서비스 및 컨설팅 | 8,729 | 1.01 | 13,192 | 1.11 | 9,565 | 0.88 |

| (주)웅진에버스카이 | 무역업 | 409 | 0.05 | 799 | 0.07 | 1,271 | 0.12 |

| ㈜놀이의발견 | 문화체험 및 놀이 플랫폼 사업 | 1,635 | 0.19 | 1,100 | 0.09 | 623 | 0.06 |

| 단순합계 | 864,575 | 100.00 | 1,186,907 | 100.00 | 1,092,887 | 100.00 | |

| 연결조정 | (98,013) | (137,066) | (113,021) | ||||

| 총 합계 | 766,562 | 1,049,841 | 979,866 | ||||

② 지역별 매출

| (단위 : 백만원) |

| 지역별 구분 | 제41기 3분기 | 제40기 | 제39기 |

|---|---|---|---|

| 한 국 | 753,684 | 1,031,547 |

965,289 |

| 북 미 | 10,048 | 14,609 |

10,489 |

| 아시아 | 1,999 | 2,618 |

2,431 |

| 유 럽 | 643 | 1,039 |

1,630 |

| 남아메리카 | 188 | 28 |

27 |

| 합 계 | 766,562 | 1,049,841 |

979,866 |

③ 영업이익 및 비중

| (단위: 백만원,%) |

| 기업명 | 주요영업활동 | 제41기 3분기 | 제40기 | 제39기 | |||

| 영업이익 | 비중 | 영업이익 | 비중 | 영업이익 | 비중 | ||

| (주)웅진 | 지주회사 및 IT서비스 | 16,645 | 51.81 | 21,909 | 38.37 | 24,370 | 44.26 |

| (주)웅진씽크빅 | 도서 및 교육출판물 제조 및 판매 등 | 7,068 | 22.00 | 30,851 | 51.64 | 30,724 | 55.80 |

| (주)웅진북센 | 서적 도매 및 보관과 운송 | 527 | 1.64 | 1,896 | 3.17 | 5,100 | 9.26 |

| (주)렉스필드컨트리클럽 | 골프장운영업 | 4,769 | 14.84 | 4,530 | 7.58 | 3,296 | 5.99 |

| 웅진컴퍼스 | 영어학원사업 등 | 566 | 1.76 | 1,572 | 2.63 | 1,607 | 2.92 |

| (주)웅진플레이도시 | 테마파크운영 및 종합유원, 체육시설업 | 7,285 | 22.68 | 5,169 | 8.65 | (508) | (0.92) |

| (주)웅진투투럽 | 화장품류, 건강기능식품 판매 | (138) | (0.43) | (414) | (0.69) | 72 | 0.13 |

| WOONGJIN, INC. | IT서비스 및 컨설팅 | 436 | 1.36 | 272 | 0.45 | (354) | (0.64) |

| (주)웅진에버스카이 | 무역업 | (552) | (1.72) | (375) | (0.63) | (804) | (1.46) |

| ㈜놀이의발견 | 문화체험 및 놀이 플랫폼 사업 | (4,480) | (13.95) | (6,680) | (11.18) | (8,441) | (15.33) |

| 단순합계 | 32,126 | 100.00 | 58,730 | 100.00 | 55,062 | 100.00 | |

| 연결조정 | (12,124) | (16,403) | (12,109) | ||||

| 총 합계 | 20,002 | 42,327 | 42,953 | ||||

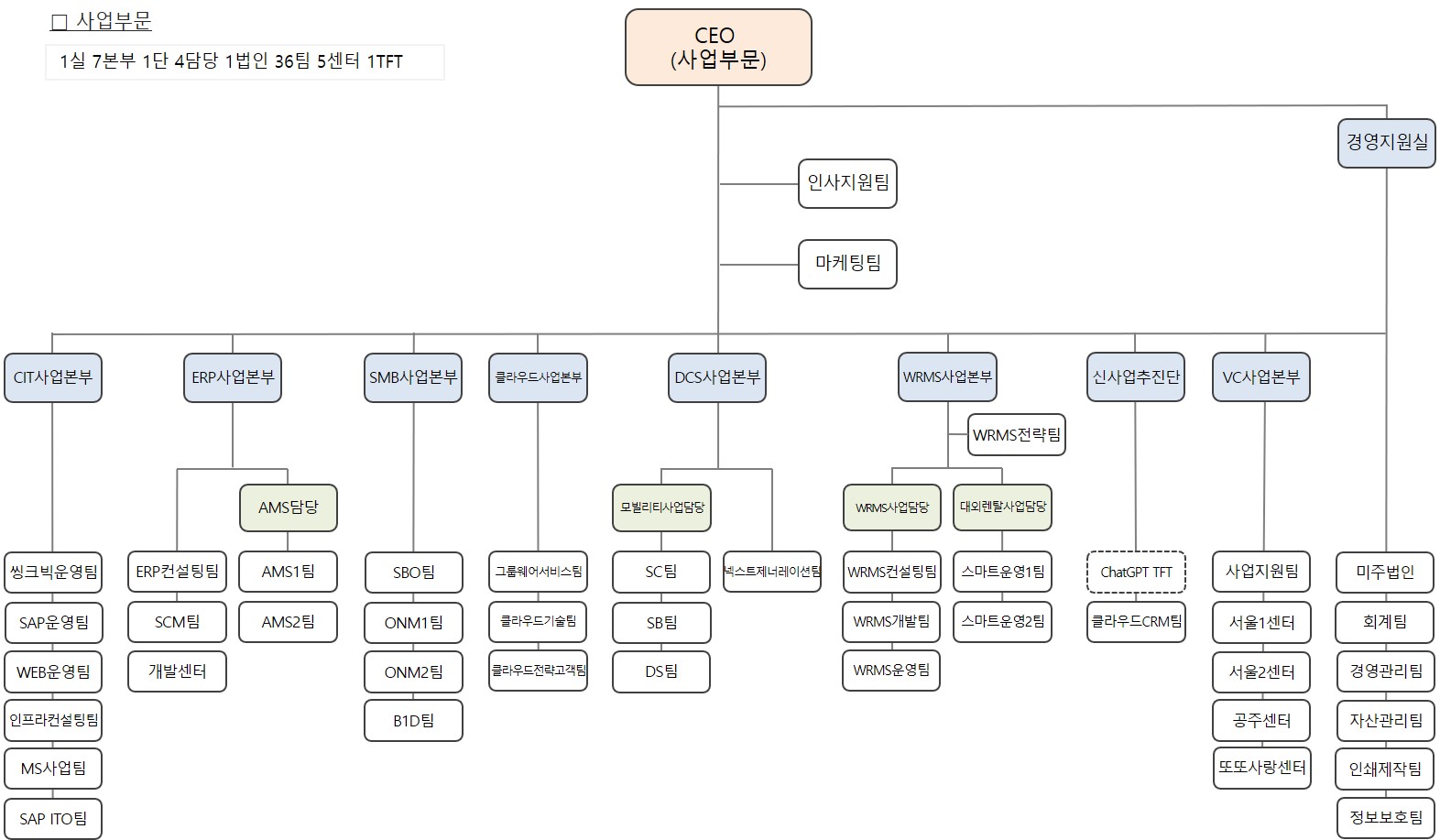

나. 지주회사의 사업부문(IT서비스)

웅진의 IT서비스 사업부문은 독자적인 기술력으로 기업고객의 디지털 경영을 위해 필요한 IT시스템 컨설팅과 고객의 업을 근간으로 구현되는 프로세스 특화 개발에서 안정적인 운영 및 유지보수에 이르기까지 종합 IT 시스템 Process를 수행하고 있습니다. IT서비스는 크게 ERP Business, CLOUD Business, Solution Business, 대외 디지털 콜센터로 총 4개의 분야로 구분되며 이외 원부자재 및 제품 공급서비스 대행(MRO), 그룹의 자산관리와 총무지원 서비스 대행업을 영위하고 있습니다. 최근 정보와 전문기술 등 지식 집약적 4차산업이 가속화되며 기업들의 디지털 체제를 갖추기 위한 디지털트랜스포메이션 수요가 높아져 IT기술력이 더욱 각광받고 있습니다. (주)웅진 IT사업부문은 이러한 변화에 발맞춰 웅진만의 독자적인 IT기술력과 노하우로 국내외 유수 기업들의 IT시스템 구축과 디지털화를 선도해 나갈 것입니다.

① 사업부문 매출현황

| (단위 : 백만원,%) |

| 구분 | 매출유형 | 제41기 3분기 | 제40기 | 제39기 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| 지주 | 관계사 이자수익 | 943 | 0.72 | 1,410 | 0.83 | 1,519 | 1.07 |

| 관계사 배당금수익 | 4,752 | 3.62 | 8,826 | 5.20 | 7,468 | 5.26 | |

| 브랜드 료열티 | 4,689 | 3.57 | 5,927 | 3.49 | 10,149 | 7.15 | |

| 경영자문 | 3,183 | 2.42 | 3,753 | 2.21 | 3,486 | 2.46 | |

| 기타 | 4 | 0.00 | 9 | 0.01 | 31 | 0.02 | |

| 소계 | 13,571 | 10.33 | 19,925 | 11.75 | 22,653 | 15.97 | |

| IT 서비스 |

운영 및 유지보수/SM (System Management) |

42,595 | 32.42 | 39,446 | 23.25 | 36,888 | 26.00 |

| 컨설팅 및 개발/SI (System Integration) |

32,408 | 24.67 | 47,879 | 28.22 | 31,429 | 22.15 | |

| 기 타 | 1,119 | 0.85 | 535 | 0.32 | 254 | 0.18 | |

| 소계 | 76,122 | 57.94 | 87,860 | 51.79 | 68,571 | 48.33 | |

| Shared 서비스 |

인쇄제작(SSD) | 22,055 | 16.79 | 34,481 | 20.33 | 28,013 | 19.74 |

| 자산관리(FM) | 5,926 | 4.51 | 10,216 | 6.02 | 6,399 | 4.51 | |

| 콜센터(CCT) | 13,697 | 10.43 | 17,164 | 10.12 | 16,247 | 11.45 | |

| 소계 | 41,678 | 31.73 | 61,861 | 36.46 | 50,659 | 35.70 | |

| 합계 | 131,371 | 100.00 | 169,646 | 100.00 | 141,883 | 100.00 | |

다. 출판 유통 및 교육 (웅진씽크빅 및 웅진북센, 웅진컴퍼스 등)

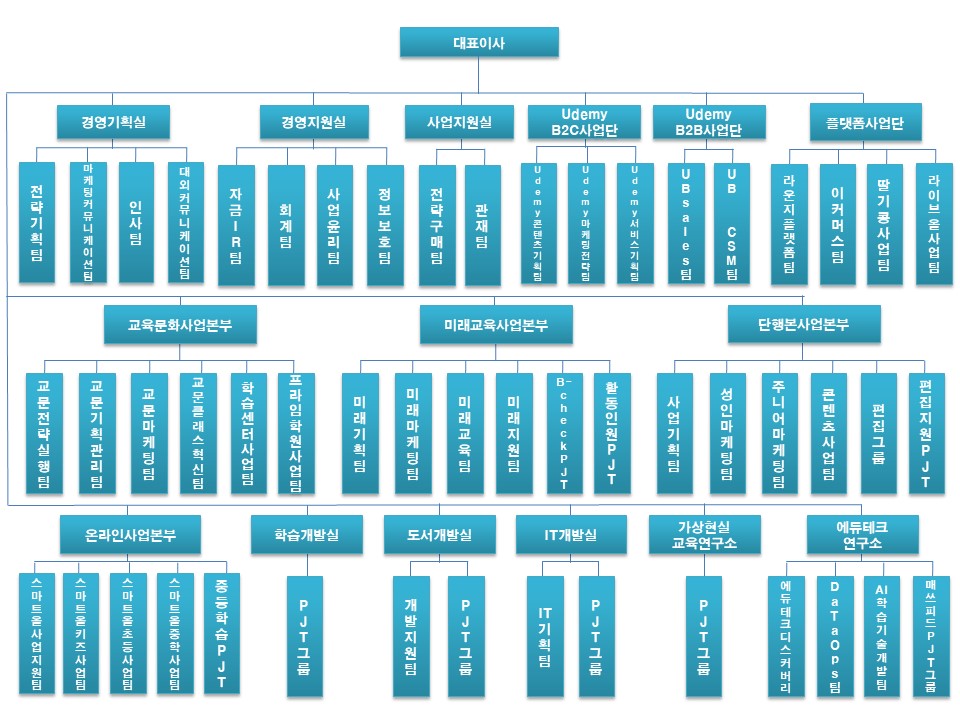

① 웅진씽크빅

㈜웅진씽크빅은 회원제 학습지(교문문화사업본부)와 전집 도서 기반(미래교육사업본부)의 어린이 교육 서비스를 비롯하여 클래스, 학습센터 등 온.오프라인 학습 서비스와 단행본 출판업을 영위하고 있으며 4차 산업혁명에 앞어 2014년 디지털 기기와 결합한 회원제 독서·학습 융합 프로그램인 '웅진북클럽'을 런칭하고, 2018년 'AI학습코칭'서비스를 시작으로 2019년 전과목 AI 맞춤형 스마트 학습이 가능한 '웅진스마트올'을 런칭하여 업계 에듀테크 기업을 선점하고 있습니다. 이처럼 당사는 방문학습, 회원제 비즈니스에서 플랫폼 영역으로 확장하여 전 연령대를 아우르는 교육 플랫폼 회사로 지향하고 있습니다.

② 웅진북센

연면적 49.586㎡(15,000평) 규모의 출판물종합유통센터를 완공하고 최첨단 자동화 설비와 비즈니스솔루션(SAP)을 구축하여 고객 중심의 물류 서비스와 정보를 제공하고 있는 도서유통사업은 도서 주문 시 구매, 보관, 집책, 포장, 배송까지 모두 이루어지는 종합 물류 서비스입니다. 대형 서점, 중소형 서점, 공공도서관, 학교, 기업체 등 다양한 거래처에 도서를 납품하며 수도권은 물론 지방까지 전국적인 물류망을 보유하고 있습니다. 또한, 실물 책 유통뿐만 아니라 B2C, B2B 전 영역에 걸쳐 전자책(e-book) 콘텐츠와 뷰어를 제공하며 전자책 유통에도 앞장서고 있습니다.

③ 웅진컴퍼스

국내외 학교와 학원에서 사용하는 영어 교과서(교재) 및 교육용 콘텐츠를 개발, 공급하는 회사로 국내를 비롯해 전 세계 50여 개 나라에 연간 150만 권 이상의 영어교육 도서를 수출하고 있습니다. 웅진컴퍼스는 '세상에서 가장 신나는 영어학습 실현'이라는 모토를 바탕으로 우수한 개발인력과 영미권의 전문인력을 활용하여 양질의 영어교육 콘텐츠를 개발하고 제공합니다. 스마트폰과 태블릿PC를 활용한 놀이형 영어학습 큐레이션 서비스인 '빅박스(BIGBOX)'를 론칭, 운영하고 있습니다. 웅진북센은 효율적이고 재미있는 학습방법과 학습시스템을 구현하기 위해 지속적으로 연구하고 개발하여 국내를 넘어 전 세계 영어교육시장을 선도하는 기업으로 성장해 나가고 있습니다.

④ 놀이의발견

국내 1등 키즈 액티비티 O2O 서비스로, 아이를 위한 세상 모든 경험으로 가득한 라이프스타일 앱 플랫폼입니다. 웅진플레이도시, 에버랜드 등 대형 테마파크부터 동네 공방, 키즈카페에 이르는 10,000가지 이상의 다양한 놀이 콘텐츠를 판매하고 예약하는 서비스를 제공합니다. 또 놀이와 학습을 결합한 체험 프로그램과 온라인 놀이수업등 새로운 놀이 콘텐츠를 연구하고 개발합니다. 2019년, 플랫폼을 출시한 첫해에 구글플레이의 출산육아 부문 앱 다운로드 1위를 기록하며 '올해를 빛낸 숨은 보석 앱'으로 선정되었습니다. 놀이의발견은 키즈 액티비티 업계 선두주자로서 지속적으로 놀이 중심의 건강하고 유익한 육아 문화를 창출하는 기업으로 성장해 나갈 것입니다.

계열회사의 '주요제품 및 서비스', '매출액 및 비중' 등의 정보는 상단 '가. 지주회사' 부분을 참조하여주시거나 아래 '4. 매출 및 수주상황'의 정보를 확인하여 주시기 바랍니다.

라. 레저 및 기타 (렉스필드, 웅진플레이도시 등)

① 렉스필드

경기도 여주시에 위치한 렉스필드는 138만8천㎡(42만여 평)의 부지에 27홀 규모로 조성된 국내를 대표하는 5대 명문 골프장으로 최고 수준의 고품격 골프장입니다. 2003년 9월 개장한 이래 최단 기간에 명문 골프장으로 발돋움하였으며, 천혜의 자연조건과 최상의 시설, 세심한 서비스를 통해 국내 최고의 정통 프라이빗 비즈니스 골프장으로 평가받고 있습니다. 경기에 최적화된 필드의 기능적 역할뿐만 아니라 골프장 전체 시설물에 창의적이며 예술적인 감각을 더하고, 이용객들에게 색다른 즐거움을 드리기 위해 다양한 공간 구성을 시도해왔습니다. 국내에서 처음 시도되는 꽃잎형 벙커를 비롯하여 블랙홀, 스카이홀, 원앙홀 등 독특한 구성을 통해 다른 클럽과 확연히 구분되는 렉스필드만의 비경을 보유하고 있습니다. 특히 레이크 코스 9홀, 마운틴 코스 9홀,밸리 코스 9홀 등 3개 코스를 완전히 차별화시켜 서로 다른 27가지 홀의 묘미를 만끽할 수 있도록 설계되어 있습니다.

② 웅진플레이도시

경기도 부천에 자리한 웅진플레이도시는수도권과 인접한 도시라는 지리적 특색과 함께 다양한 레저 스포츠를 계절에 관계없이 즐길 수 있는 '도심형 복합레저 테마파크'로 워터도시, 골프도시, 볼베어파크로구성되어 있습니다. 워터도시는 실내 약 19,273㎡(5,830평), 실외 약 3,967㎡(1,200평) 규모로 사계절 이용가능한 워터파크겸 스파입니다. 골프도시는 360야드, 200타석 규모로 대한민국 최장 거리, 최대 타석의 설비를 보유한 골프연습장이고, 볼베어파크는 유소년 맞춤형 스포츠 전문 문화센터입니다. 웅진플레이도시는365일 변함없이 즐길 수 있는 국내 유일의 가족형테마파크로국내 최고 수준의 테마파크로도약하기 위해 다양한 레포츠 시설과 서비스를 도입해 나갈 것입니다.

③ 웅진투투럽

웅진투투럽은 뷰티,헬스 기업으로서 품질이 우수한 프리미엄 글로벌 브랜드를 국내에 소개하고 온 오프 라인 채널을 통해 유통시키고 있습니다. 세계 80여 개 국에서 사랑받는 30여 년 전통의 미국 최우수 에스테틱 브랜드 '더말로지카', 믿을 수 있는 제조사 RBK가 청정지역 호주산 원료로 만든 프리미엄 건강기능식품 '블루검' 등 유명브랜드와 국내 독점 계약을 맺고 있습니다. 더말로지카와 블루검 제품은 백화점, 면세점, 드러그스토어, 홈쇼핑, 온라인 등 다양한 판매채널을 통해 국내 소비자와 만나고 있습니다. 웅진투투럽은 보다 건강하고 행복한 삶의 가치를 제공하기 위해 다양한제품과 서비스를 지속적으로 확대 해나갈 것입니다. 더불어 고객에게 더욱 풍요롭고 행복한 삶의 글로벌 패러다임을 지속적으로 개발, 제시하여 지속적인 성장을 이루어갈 것입니다.

계열회사의 '주요제품 및 서비스', '매출액 및 비중' 등의 정보는 상단 '가. 지주회사' 부분을 참조하여주시거나 아래 '4. 매출 및 수주상황'의 정보를 확인하여 주시기 바랍니다.

2. 주요 제품 및 서비스

가. 지주회사의 투자정보

① 종속기업의 투자정보 및 요약재무정보

[종속기업으로 분류된 회사의 투자주식 내역]

| 회사명 | 소재지 | 결산월 | 회사개요 | 당분기말(*1) | 전기말(*1) | ||||

|---|---|---|---|---|---|---|---|---|---|

| 지배기업 보유지분 |

종속기업 보유지분 |

합계 | 지배기업 보유지분 |

종속기업 보유지분 |

합계 | ||||

| (주)웅진씽크빅 | 대한민국 | 12월 | 도서 및 교육출판물 제조 및 판매 등 |

58.78% | - | 58.78% | 58.78% | - | 58.78% |

| (주)웅진컴퍼스 | 대한민국 | 12월 | 영어학원사업 등 | - | 80.00% | 80.00% | - | 80.00% | 80.00% |

| (주)놀이의발견 | 대한민국 | 12월 | 플랫폼 사업 등 | - | 91.67% | 91.67% | - | 58.33% | 58.33% |

| (주)웅진북센 | 대한민국 | 12월 | 서적 도매 및 보관과 운송업 |

- | 73.00% | 73.00% | - | 73.00% | 73.00% |

| (주)웅진플레이도시 | 대한민국 | 12월 | 유원지 및 기타 오락관련 서비스업 |

80.26% | - | 80.26% | 80.26% | - | 80.26% |

| (주)웅진투투럽 | 대한민국 | 12월 | 화장품 및 건강기능식품 판매 |

74.33% | - | 74.33% | 74.33% | - | 74.33% |

| WOONGJIN, INC.(미국법인) | 미합중국 | 12월 | IT서비스 및 컨설팅 | 91.00% | - | 91.00% | 91.00% | - | 91.00% |

| 엠더블유제일차(주)(*2) | 대한민국 | 12월 | 특수목적기업 | - | - | - | - | - | - |

| (주)웅진에버스카이 | 대한민국 | 12월 | 무역업 | 75.63% | - | 75.63% | 75.63% | - | 75.63% |

| Woongjin EVERSKY ELPTM, INC.(*3) | 튀르키예 | 12월 | 방문판매업 | - | 100.00% | 100.00% | - | 100.00% | 100.00% |

| (*1) | 지분율 계산시 종속기업의 자기주식은 고려하지 않았습니다. |

| (*2) | 지분을 소유하고 있지 않으나, 사실상의 힘(지배력)을 보유하고 자산변동에 따라 변동이익(손실)에 노출되어 있다고 판단하여 종속기업에 포함하였습니다. |

| (*3) | (주)웅진에버스카이가 100% 지분을 소유하고 있습니다. |

[종속기업의 요약 재무정보]

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 종속기업명(*1) | 자산 | 부채 | 자본 | 매출 | 분기순손익 | 총포괄손익 |

| (주)웅진씽크빅(*2) | 774,605,439 | 418,918,822 | 355,686,617 | 664,857,421 | (1,677,462) | (1,272,105) |

| (주)웅진플레이도시 | 302,371,668 | 357,964,660 | (55,592,992) | 22,285,687 | (498,484) | (535,323) |

| (주)웅진투투럽 | 4,674,450 | 1,262,848 | 3,411,602 | 4,740,106 | (333,213) | (340,794) |

| WOONGJIN, INC. | 3,615,094 | 1,218,658 | 2,396,436 | 8,729,221 | 404,649 | 536,668 |

| (주)웅진에버스카이(*2) | 1,378,786 | 15,075,031 | (13,696,245) | 409,113 | (2,363,823) | (1,470,607) |

| (*1) | 상기 요약 재무정보는 내부거래를 제거하기 전의 금액입니다. |

| (*2) | 중간지배기업의 연결재무제표 기준 재무정보입니다. |

[종속기업의 요약 현금흐름]

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 종속기업명(*1) | 영업활동으로 인한 현금흐름 |

투자활동으로 인한 현금흐름 |

재무활동으로 인한 현금흐름 |

현금및현금성 자산의 순증감 |

기초현금 | 환율변동 효과 등 |

분기말현금 |

| (주)웅진씽크빅(*2) | 48,770,639 | (16,881,724) | (23,490,925) | 8,397,990 | 29,671,239 | 9,676 | 38,078,906 |

| (주)웅진플레이도시 | 8,419,999 | 4,956,366 | (9,814,331) | 3,562,034 | 91,097 | - | 3,653,131 |

| (주)웅진투투럽 | 1,190,963 | (613,246) | (56,754) | 520,963 | 434,488 | 3,115 | 958,566 |

| WOONGJIN, INC. | (363,068) | (25,358) | (134,933) | (523,359) | 1,602,352 | 111,940 | 1,190,933 |

| (주)웅진에버스카이(*2) | (49,991) | 10,405 | (36,965) | (76,551) | 54,509 | 67,698 | 45,656 |

| (*1) | 상기 요약 재무정보는 내부거래를 제거하기 전의 금액입니다. |

| (*2) | 중간지배기업의 연결재무제표 기준 재무정보입니다. |

② 관계기업의 투자정보 및 요약재무정보

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 회사명 | 소재지 | 업종 | 당분기말 | 전기말 | ||

| 지분율(%) | 취득원가 | 장부금액 | 장부금액 | |||

| 관계기업투자: | ||||||

| ㈜렉스필드컨트리클럽 | 대한민국 | 골프장운영업 | 43.24 | - | - | - |

| ㈜배컴(*1) | 대한민국 | 플랫폼사업 | 50.00 | 4,160,005 | - | 1,511,742 |

| ㈜웅진휴캄(*2) | 대한민국 | 화장품 판매 | 27.78 | 1,000,000 | 644,417 | 833,385 |

| 합계 | 5,160,005 | 644,417 | 2,345,127 | |||

(*1) 전기 중 (주)배컴은 신주(주식수:332,000주,주당 10,000원)를 발행하였고 합작법인 주주간계약서를 통하여 연결기업과 (주)유비온이 각각 166,000주를 인수하였습니다. (주)배컴의 유상증자 결과 유의적인 영향력을 보유한다고 판단하여 공동기업에서 관계기업으로 재분류하였습니다. 한편, 연결기업과 네이버클라우드 주식회사의 양자간 합작투자계약서의 주요 내용은 다음과 같습니다.

| 구분 | 주요 내용 | |

|---|---|---|

| 교착상태와 해소방안 |

(1) 교착상태의 요건 | 제3자 투자유치 등의 안건이 당사자간 합의나 이사회 또는 주주총회 승인이 이루어지지 않는 경우 교착상태라 함 |

| (2) 교착상태의 통지 | 교착상태 발생 시 어느 일방 당사자는 교착상태통지를 상대방에게 송부하여주주간 협의를 요청할 수 있음 | |

| (3) 협의 결렬 시 해소방안 | 1) 연결기업의 콜옵션 연결기업은 네이버클라우드가 소유하고 있는 회사 주식 전부에 콜옵션을 행사하여 공정시장가격으로 매도할 것을 네이버클라우드에 청구할 수 있음 2) 네이버클라우드의 풋옵션 네이버클라우드는 네이버클라우드가 소유하고 있는 회사 주식 전부에 풋옵션을 행사하여 공정시장가격으로 매수 할 것을 연결기업에 청구할 수 있음 |

|

당분기 중 투자계정의 잔액이 "0" 이하가 되어 지분법 적용이 중단된 상태입니다.

(*2) 전기 중 유상증자 참여로 유의적인 영향력을 보유한다고 판단되어 관계기업으로 분류하였습니다.

[관계기업 및 공동기업 투자 변동 내역]

| (단위:천원) | ||||

| 회사명 | 기초 | 지분법손실 | 지분법이익잉여금 | 당분기말 |

| ㈜배컴 | 1,511,742 | (1,511,742) | - | - |

| ㈜웅진휴캄 | 833,385 | (185,346) | (3,622) | 644,417 |

| 합계 | 2,345,127 | (1,697,088) | (3,622) | 644,417 |

[관계기업의 요약 재무정보]

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 회사명 | 자산 | 부채 | 자본 | 매출 | 분기순손익 | 총포괄손익 |

| ㈜렉스필드컨트리클럽 | 197,123,903 | 222,804,069 | (25,680,166) | 17,117,693 | 4,583,903 | 4,544,775 |

| ㈜웅진휴캄 | 2,097,254 | 1,525,285 | 571,970 | 2,035,612 | (667,243) | (680,283) |

| ㈜배컴 | 689,062 | 786,190 | (97,128) | - | (3,120,608) | (3,120,608) |

나. 지주회사의 사업부문(IT서비스)

웅진의 IT서비스 사업부문은 독자적인 기술력으로 기업고객의 디지털 경영을 위해 필요한 IT시스템 컨설팅과 고객의 업을 근간으로 구현되는 프로세스 특화 개발에서 안정적인 운영 및 유지보수에 이르기까지 종합 IT 시스템 Process를 수행하고 있습니다. IT서비스는 크게 ERP Business, CLOUD Business, Solution Business, 대외 디지털 콜센터로 총 4개의 분야로 구분되며 이외 원부자재 및 제품 공급서비스 대행(MRO), 그룹의 자산관리와 총무지원 서비스 대행업을 영위하고 있습니다. 최근 정보와 전문기술 등 지식 집약적 4차산업이 가속화되며 기업들의 디지털 체제를 갖추기 위한 디지털트랜스포메이션 수요가 높아져 IT기술력이 더욱 각광받고 있습니다. (주)웅진 IT사업부문은 이러한 변화에 발맞춰 웅진만의 독자적인 IT기술력과 노하우로 국내외 유수 기업들의 IT시스템 구축과 디지털화를 선도해 나갈 것입니다.

① IT서비스 주요 사업내용

| Business |

IT Service | Contents |

| ERP Business |

SAP S/4HANA | SAP S/4HANA는 인메모리 HANA 플랫폼으로 사용자가 새로운 비즈니스를 창조할 수 있도록 도와주며, 직관적인 화면을 통해 보다 손쉽게 사용할 수 있는 차세대 솔루션입니다. 빅데이터, 사물인터넷 등으로부터 수집된 데이터를 회사 내부의 데이터와 연결 후 빠른 시간 안에 유용한 정보를 만들어내는 최신 플랫폼이 바로 4세대 디지털코어 S/4HANA의 솔루션을 제공합니다. |

| SAP B1 | SAP Business One은 중소, 중견기업에 최적화된 솔루션입니다. SAP B1은 인메모리 컴퓨팅 기술 기반의 통합된 비즈니스 인텔리전스 적용으로 실시간 가시성 확보가 가능하여 재고통합관리에서 실시간 정보제공까지 Smart Factory구축을 실현합니다. ㈜웅진은 국내 유일의 SAP Business One 교육 인증 파트너이자, SAP Business One 운영 서비스 최다 고객을 보유하여 각 사업군에 맞는 최적의 솔루션을 제공합니다. | |

| Smart Factory | SAP Business One 서비스를 바탕으로 Smart Factory 구축사업을 지원하고 있습니다. SI에서부터 SM까지 시스템이 안정적으로 정착하도록 지원하고, SAP 코어 및 웅진의 Add-On 기능으로 고객의 요구에 따라 단계적으로 SAP 고도화가 가능토록 합니다. 또한 정부지원사업과 연계하여 고객이 완벽한 Smart Factory를 구현할 수 있는 방향을 제시하고 있습니다. | |

| CLOUD Business |

Amazon Web Services (AWS) |

웅진은 AWS의 SAP Competency를 보유한 Advanced 컨설팅파트너이자 SAP의 Gold 파트너로 클라우드 컨설팅, 구축, 운영, 관리까지 클라우드 전 영역을 체계적이고 전문적인 지원이가능합니다. AWS 전문 영역으로는 대규모 워크로드 및 SAP, 공공부문에 전문성을 보유하고 있습니다. 웅진은 클라우드 도입부터 컨설팅, 구축, 운영, 솔루션까지 토탈클라우드 컨설팅 서비스를 제공합니다. |

| Microsoft Azure | 웅진은 Gold Microsoft Partner 로서 SAP on Azure의 안정적인 이전 및 구축 서비스를 제공합니다. 최대 글로벌 인프라인 Azure를 사용하면서Microsoft의 익숙한 도구 및 프레임 워크를 활용하여 거대한 글로벌 네트워크에서 애플리케이션을 구축, 관리하고 사용할 수 있도록 토탈 클라우드 컨설팅 서비스를 제공합니다. | |

| 워크쓰루 (Work Through) |

네이버와 웅진의 전문 IT노하우를 기반으로 만들어진 워크쓰루는 네이버 서비스의 친숙한 화면을 그대로 사용하며 포털, 전자결재, e-HR, 비용관리, 회의실 예약, 게시판, 조직도, 모바일, 그룹웨어 등 업무 환경에 필요한 모든 기능을 하나의 어플리케이션으로 통합해 제공합니다. | |

| Salesforce | Salesforce Sales Cloud는 클라우드를 기반으로하는 영업관리솔루션으로 선진 영업프로세스가 내재화 되어있어 분산된 고객 데이터를 통합 하여 실시간으로 수집/분석/활용체계를 구현합니다. CRM 관련 모든 솔루션을 단일 DB로 연결하여 실시간으로 시장환경 및 영업정책 변화에 반영할 수 있도록 솔루션을 제공합니다. | |

| Solution Business |

WRMS | 업계 최고 수준의 렌탈기업들에 대한 시스템 구축 및 운영 경험을 기반으로 완성된 웅진의 렌탈솔루션은 고객의 시장 경쟁력 강화를 위한 Best Practice를 적용하여 웅진의 혁신적인 렌탈프로세스와 모바일지원 시스템으로 업무 효율 극대화와 매출 증대를 위한 최적의 솔루션을 제공합니다. |

| WDMS | 웅진의 딜러관리 솔루션은 딜러의 다양한 업무에 유연하게 대응할 수 있는 최적화된 통합 업무 환경을 제공합니다. 다년간의 자동차 산업 분야 노하우가 축적된 웅진 DMS 솔루션은 프로세스 간소화를 통해 업무 효율성을 개선시키고, 원활한 업무 처리와 신속한 의사 결정을 지원하여 고객의 목표 달성에 최적화된 솔루션을 제공합니다. | |

| Security | 고객의 효율적인 업무 환경을 위하여 클라우드부터 엔드포인트를 아우르는 다양한 보안 포트폴리오를 구성하고 있습니다. 고객에게 방화벽, 안티 바이러스, 랜섬웨어 등 가장 적합한 솔루션을 제공하여 디지털 자산을 보호하고 디지털 혁신을 지원합니다. |

다. 출판 유통 및 교육 (웅진씽크빅 및 웅진북센, 웅진컴퍼스 등)

① 주요 사업부문별 매출

가. 주요 제품 등의 매출 현황

| (기준일 : 2023년 9월 30일) | (단위 : 백만원) |

| 회사 | 사업부문 | 주요 사업내용 | 누적 매출액 |

| (주)웅진씽크빅 | 교육문화사업본부 (학습관리 서비스) |

- 웅진씽크빅 학습지(지면 학습지+북패드+디지털 콘텐츠) - 방문 관리형 학습지 서비스(ThinkBig 등 지면 학습지) - 집합 관리형 학습지(웅진북클럽학습센터) 및 클래스(교과목/논술 지도 초등 대상) 서비스 - 웅진스마트올(유초중등 전과목 AI 맞춤 종합학습물) |

298,575 |

| 미래교육사업본부 (독서관리 서비스) |

- 웅진북클럽 서비스(전집+북패드+디지털 콘텐츠의 맞춤형 북 큐레이션 독서 서비스) - 전집(언어/문학, 사회/역사, 수리/과학, 문화/예술, 학습백과, 위인전 등) 방문 판매 - 스마트올클럽(유초중등 전과목 AI 맞춤 종합학습물) - 슈퍼팟잉글리시(유초등 영어종합학습물) |

161,084 | |

| 기타사업부문 | - 단행본(유아 및 초등, 청소년, 성인 대상 낱권 도서 출판) 등 - 웅진스마트올 비관리(유초중등 전과목 AI 맞춤 종합학습물) - 웅진책방(유아동 전문 도서 및 교구 등 온라인몰) - 딸기콩(어린이 대상 오디오북 플랫폼) - 유데미(성인 대상 글로벌 온라인교육 플랫폼) - 기타 신사업 등 |

64,031 | |

| (주)웅진북센 | - 도서유통 및 물류사업 등 | 139,066 | |

| (주)웅진컴퍼스 | - 영어서적 출판 등 | 15,529 | |

| (주)놀이의발견 | - 유아, 초등 연령대상 문화 체험 및 놀이, 상품 및 숙박권 중개 플랫폼(상품 및 서비스 중개) | 1,635 | |

| 기타 사업 | - 연결조정 및 중단영업 등 | (15,063) | |

| <사업부문 구분 방법> - 당사 및 종속회사의 제품 및 서비스는 '교육서비스'로 분류할 수 있으나, 제품별 특성에 따라 상기와 같이 구분하였음 - 영어교육사업 ㈜웅진컴퍼스는 수출 포함 - 당사 상품 및 서비스 중개업은 2020년 5월 1일자로 (주)놀이의발견으로 물적분할함 - 당사 도서유통 및 물류사업은 2021년 5월 17일자로 (주)웅진북센 지분 취득하여 연결 종속회사로 포함함 - 상기 사업부문별 매출액은 부문간 내부거래 제거 전 내역임 |

나. 사업부문별 주요 제품 등의 가격변동 추이

| (단위 : 원) |

| 사업 부문 | 회사명 | 품 목 | 품 목 | 제17기 3분기말 (2023년 9월말) |

제16기 (2022년말) |

제15기 (2021년말) |

| 국내 교육서비스 및 출판사업 |

㈜웅진씽크빅 | 교육문화사업본부 (학습관리 서비스) |

스마트씽크빅 | 47,000 | 47,000 | 47,000 |

| 지면 | 37,000 | 37,000 | 35,000 | |||

| 스마트올 | 99,000 | 89,000 | 89,000 | |||

| 미래교육사업본부 (독서관리 서비스) |

북클럽 | 129,000 | 129,000 | 129,000 | ||

| 스마트올 (스마트올클럽) |

129,000 | 119,000 | 119,000 | |||

| 슈퍼팟잉글리시 | 109,000 | 109,000 | 109,000 | |||

| 영어 교육사업 |

㈜웅진컴퍼스 | Super Easy Reading | Super Easy Reading | 14,000 | 14,000 | 14,000 |

| Very Easy Reading 2nd | Very Easy Reading 2nd | 14,000 | 14,000 | 14,000 |

| ※ ※ ※ |

국내 교육서비스 및 출판사업의 품목가격은 각 대표 모델 월 회비 기준임 상품 및 서비스 중개업의 (주)놀이의발견은 플랫폼 사업의 형태로 주요 제품 가격 기재 제외함 도서유통 및 물류사업의 (주)웅진북센은 상품 유통 및 용역제공 사업의 형태로 주요 제품 가격 기재 제외함 |

3. 원재료 및 생산설비

가. 지주회사의 지주부문 및 사업부문

- 지주회사 및 IT서비스 산업부문은 회사의 주요 수익원이 물적 형태로 나타나지 않아 원재료 및 생산능력, 생산실적 및 가동률의 기재를 생략합니다.

나. 출판 유통 및 교육 (웅진씽크빅 및 웅진북센, 웅진컴퍼스 등)

주요 원재료 현황은 사업부문 연결실체의 주요 사업부문의 수익성에 중요한 영향을 미치는 원ㆍ부자재이며 연결기준으로 기재합니다.

① 사업부문별 주요 원재료 현황

| (기준일 : 2023년 09월 30일) | (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 |

비고 (매입처) |

| 국내 교육서비스 및 출판사업 (웅진씽크빅) |

원,부재료 | 용지 | 전집, 도서제작용 | 7,117 | 4.0% | ㈜웅진 |

| CASE, BOX | 400 | 0.2% | ㈜웅진 | |||

| 스티커 | 764 | 0.4% | ㈜웅진 | |||

| 기타 | 3,813 | 2.1% | ㈜웅진 | |||

| 소 계 | 12,094 | 6.8% | - | |||

| 상품 | 책 | 전집, 도서 제작용 | 9,506 | 5.3% | ㈜김영사 외 | |

| 기타 | 태블릿PC 외 | 30,151 | 16.8% | ㈜삼성전자 외 | ||

| 소 계 | 39,657 | 22.1% | - | |||

| 외주가공 | 인쇄, 제본 등 | 외주가공용 | 13,629 | 7.6% | ㈜웅진 외 | |

| 소 계 | 13,629 | 7.6% | - | |||

| 합 계 | 65,380 | 36.5% | - | |||

| 도서유통 및 물류사업 (웅진북센) |

상품 | 도서 | 도서납품용 | 107,385 | 60.0% | 문학동네, 창비, 다산북스 & Etc. |

| 기타 | - | - | 0.0% | - | ||

| 소 계 | 107,385 | 60.0% | - | |||

| 합 계 | 107,385 | 60.0% | - | |||

| 영어 교육사업 (웅진컴퍼스) |

원,부재료 | 용지 | 도서제작용 | 934 | 0.5% | ㈜웅진 |

| TAPE, CD | 27 | 0.0% | 휘미르외 | |||

| 기타 | 7 | 0.0% | YJ테크(패킹) | |||

| 소 계 | 968 | 0.5% | - | |||

| 상품 | Readers Series | 도서납품용 | 1,957 | 1.1% | 교보문고 외 | |

| Conversation | 540 | 0.3% | 센게이지러닝코리아㈜외 | |||

| 미국교과서 | 382 | 0.2% | ㈜피어슨에듀케이션코리아 | |||

| 소 계 | 2,879 | 1.6% | - | |||

| 외주가공 | 인쇄, 제본 등 | 외주가공용 | 2,432 | 1.4% | 금명문화㈜외 | |

| 소 계 | 2,432 | 1.4% | - | |||

| 합 계 | 6,279 | 3.5% | - | |||

| 합 계 | 179,044 | 100.0% | - | |||

※ 상기 주요 원재료 현황은 내부거래 조정 전 기준으로 작성함

② 사업부문별 주요 원재료 등의 가격변동 추이

| (단위 : 원) |

| 품목 | 제17기 3분기 (2023년 9월말) |

제16기 (2022년말) |

제15기 (2021년말) |

| E-plus 65 | 35,073 | 37,598 | 32,109 |

| 친환경 백상지 65 | 35,073 | 37,598 | 32,109 |

| 매트프리미엄 107 | 56,438 | 60,506 | 53,303 |

| 매트프리미엄 132 | 70,840 | 75,946 | 66,906 |

| 매트프리미엄 161 | 86,408 | 92,636 | 81,605 |

| ※ ※ ※ |

상기 원재료의 가격은 500장 묶음 단위 기준임 주요 원재료인 용지는 환율 변동 및 원재료인 펄프 가격 상승으로 인상의 요인이 있음 상기 원재료의 가격은 연간 평균 기준임 |

③ 사업부문별 생산에 관한 사항

- 제판, 인쇄, 제본 등 100% 외주 용역 및 외주 가공에 의해 제작하여 생산능력, 생산실적 및 가동률 등의 기재를 생략합니다.

④ 사업부문별 생산설비에 관한 사항

- 생산 및 설비에 관한 사항은 연결실체의 주요 사업부문의 수익성에 중요한 영향을 미치는 사항을 연결기준으로 기재합니다.

가) 생산설비의 현황

| [자산항목 : 토지] | (단위 : 백만원, 평방미터) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 | 연결실체 변동 |

당기증감 | 당기상각 | 당기 | 비고 | |

| (면적) | 장부가액 | 증가 | 감소 | 장부가액 | (공시지가) | |||||

| 선화빌딩 | 자가소유 | 대전시 중구 선화동 | 723 | 568 | - | - | - | - | 568 | 1,096 |

| 송탄사옥 | 자가소유 | 경기도 평택시 지산동 | 2,594 | 6,610 | - | - | - | - | 6,610 | 8,287 |

| 연구소부지 | 자가소유 | 경기도 이천시 신둔면 | 704,132 | 4,157 | - | - | - | - | 4,157 | 2,965 |

| 파주사옥부지 | 자가소유 | 경기도 파주시 교하읍 | 6,643 | 3,134 | - | - | - | - | 3,134 | 4,855 |

| 유로캐슬 | 자가소유 | 울산시 남구 반구동 | 23 | 16 | - | - | - | - | 16 | 52 |

| ㈜웅진북센 파주사옥부지 | 자가소유 | 경기도 파주시 교하읍 | 71,779 | 106,232 | - | - | - | - | 106,232 | 57,818 |

| 합 계 | 120,717 | - | - | - | - | 120,717 | 75,073 | |||

| [자산항목 : 건물] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

연결실체 변동 |

당기증감 | 당기상각 | 당기 장부가액 |

비고 | |

| 증가 | 감소 | |||||||||

| 선화빌딩 | 자가소유 | 대전시 중구 선화동 | - | 250 | - | - | - | 23 | 227 | - |

| 송탄사옥 | 자가소유 | 경기도 평택시 지산동 | - | 912 | - | - | - | 38 | 874 | - |

| 파주본사사옥 | 자가소유 | 경기도 파주시 교하읍 | - | 17,351 | - | - | - | 538 | 16,813 | - |

| 유로캐슬 | 자가소유 | 울산시 남구 반구동 | - | 53 | - | - | - | 1 | 52 | - |

| ㈜웅진북센 파주사옥부지 | 자가소유 | 경기도 파주시 교하읍 | - | 33,993 | - | 482 | - | 869 | 33,606 | - |

| 합 계 | 52,559 | - | 482 | - | 1,470 | 51,571 | - | |||

| [자산항목 : 집기비품] | (단위 : 백만원) |

| 사업소 | 소유형태 | 자산분류 | 구분 | 기초 장부가액 |

연결실체 변동 |

당기증감 | 당기상각 | 당기 장부가액 |

비고 | |

| 증가 | 감소 | |||||||||

| 웅진씽크빅 | 자가소유 | 컴퓨터외 | 집기 | 15,041 | - | 4,821 | 114 | 4,187 | 15,561 | - |

| 자가소유 | 차량운반구 | 차량운반구 | 0 | - | - | - | - | - | - | |

| 자가소유 | 디바이스렌탈 | 디바이스렌탈자산 | 376 | - | 253 | 105 | 210 | 314 | - | |

| 자가소유 | 설계비외 | 건설중인자산 | 205 | - | 5,256 | 5,307 | - | 154 | - | |

| 자가소유 | 임차자산 | 인테리어자산 | 7,096 | - | 4,563 | 8 | 2,535 | 9,116 | - | |

| 웅진북센 | 자가소유 | 구축물 | 상하수도 등 | 3,790 | - | 253 | - | 98 | 3,946 | - |

| 자가소유 | 기계장치 | 창고랙 등 | 1,089 | - | 115 | 109 | 263 | 831 | - | |

| 자가소유 | 비품 | 집기, 비품 등 | 569 | - | 723 | - | 294 | 999 | - | |

| 컴퍼스미디어 | 자가소유 | 컴퓨터외 | 집기 | 196 | - | 52 | - | 42 | 206 | - |

| 놀이의발견 | 자가소유 | 컴퓨터외 | 집기 | 108 | - | 6 | - | 23 | 92 | - |

| 합 계 | 28,470 | - | 16,042 | 5,643 | 7,651 | 31,218 | - | |||

|

※ |

영어교육사업(㈜웅진컴퍼스)의 경우 생산설비(도서 제작설비 등)는 보유하고 있지 않으며, 모든 제작은 외주업체에 의한 외주가공으로 진행하고 있음 |

나) 설비의 신설ㆍ매입 계획 등

[진행중인 투자]

| (기준일 : 2023년 09월 30일) | (단위 : 억원) |

| 해당회사 | 구 분 (대상자산) | 내용 | 투자목적 | 투자기간 | 총 투자액 | 기 투자액 |

| (주)웅진북센 |

기계장치 |

신축 물류센터 자동화 설비 |

인프라 확충 | 2022.9~2023.1 |

43.5억원 |

29.3억 |

| ※ 투자기간 종료 후 2023년 9월 30일 기준으로 기 투자액의 잔금 미집행 |

[향후 투자계획]

| ※ 이사회 결의 등으로 향후 1년 이내에 투자 결정된 사항 없음 |

4. 매출 및 수주상황

가. 지주회사의 지주부문

지주부문은 다른 회사의 주식을 단순히 소유하는 것 이상으로 주식 (의결권)을 보유함으로써 해당 회사에 대하여 실질적인 지배권을 취득하고 경영 효율화를 통해 기업가치를 향상시키는 역할을 하고 있습니다. 보고서 기준일(2023년 9월 30일) 현재 16개의 계열회사를 두고 있으며 웅진그룹이 영위하고 있는 사업으로는 출판 및 교육서비스(웅진씽크빅, 웅진컴퍼스), 국내외 물류 유통(웅진북센, 웅진에버스카이), 오락문화 및 운동 서비스(웅진플레이도시), 골프장 및 체육시설업(렉스필드컨트리클럽), 문화체험 및 놀이 플랫폼 사업(놀이의발견), 화장품 및 건강기능식품 판매(웅진투투럽, 웅진휴캄) 등이 있습니다.

① 매출액 및 비중

| (단위: 백만원,%) |

| 기업명 | 주요영업활동 | 제41기 3분기 | 제40기 | 제39기 | |||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| (주)웅진 | 지주회사 및 IT서비스 | 131,372 | 15.19 | 169,646 | 14.29 | 141,883 | 12.98 |

| (주)웅진씽크빅 | 도서 및 교육출판물 제조 및 판매 등 | 523,691 | 60.57 | 731,150 | 61.60 | 686,498 | 62.82 |

| (주)웅진북센 | 서적 도매 및 보관과 운송 | 139,066 | 16.08 | 201,880 | 17.01 | 199,838 | 18.29 |

| (주)렉스필드컨트리클럽 | 골프장운영업 | 17,118 | 1.98 | 20,680 | 1.74 | 17,266 | 1.58 |

| (주)웅진컴퍼스 | 영어학원사업 등 | 15,529 | 1.80 | 19,121 | 1.61 | 15,892 | 1.45 |

| (주)웅진플레이도시 | 테마파크운영 및 종합유원, 체육시설업 | 22,286 | 2.58 | 22,757 | 1.92 | 12,052 | 1.10 |

| (주)웅진투투럽 | 화장품류, 건강기능식품 판매 | 4,740 | 0.55 | 6,582 | 0.55 | 7,999 | 0.73 |

| WOONGJIN, INC. | IT서비스 및 컨설팅 | 8,729 | 1.01 | 13,192 | 1.11 | 9,565 | 0.88 |

| (주)웅진에버스카이 | 무역업 | 409 | 0.05 | 799 | 0.07 | 1,271 | 0.12 |

| ㈜놀이의발견 | 문화체험 및 놀이 플랫폼 사업 | 1,635 | 0.19 | 1,100 | 0.09 | 623 | 0.06 |

| 단순합계 | 864,575 | 100.00 | 1,186,907 | 100.00 | 1,092,887 | 100.00 | |

| 연결조정 | (98,013) | (137,066) | (113,021) | ||||

| 총 합계 | 766,562 | 1,049,841 | 979,866 | ||||

② 지역별 매출

| (단위 : 백만원) |

| 지역별 구분 | 제41기 3분기 | 제40기 | 제39기 |

|---|---|---|---|

| 한 국 | 753,684 | 1,031,547 |

965,289 |

| 북 미 | 10,048 | 14,609 |

10,489 |

| 아시아 | 1,999 | 2,618 |

2,431 |

| 유 럽 | 643 | 1,039 |

1,630 |

| 남아메리카 | 188 | 28 |

27 |

| 합 계 | 766,562 | 1,049,841 |

979,866 |

③ 영업이익 및 비중

| (단위: 백만원,%) |

| 기업명 | 주요영업활동 | 제41기 3분기 | 제40기 | 제39기 | |||

| 영업이익 | 비중 | 영업이익 | 비중 | 영업이익 | 비중 | ||

| (주)웅진 | 지주회사 및 IT서비스 | 16,645 | 51.81 | 21,909 | 38.37 | 24,370 | 44.26 |

| (주)웅진씽크빅 | 도서 및 교육출판물 제조 및 판매 등 | 7,068 | 22.00 | 30,851 | 51.64 | 30,724 | 55.80 |

| (주)웅진북센 | 서적 도매 및 보관과 운송 | 527 | 1.64 | 1,896 | 3.17 | 5,100 | 9.26 |

| (주)렉스필드컨트리클럽 | 골프장운영업 | 4,769 | 14.84 | 4,530 | 7.58 | 3,296 | 5.99 |

| 웅진컴퍼스 | 영어학원사업 등 | 566 | 1.76 | 1,572 | 2.63 | 1,607 | 2.92 |

| (주)웅진플레이도시 | 테마파크운영 및 종합유원, 체육시설업 | 7,285 | 22.68 | 5,169 | 8.65 | (508) | (0.92) |

| (주)웅진투투럽 | 화장품류, 건강기능식품 판매 | (138) | (0.43) | (414) | (0.69) | 72 | 0.13 |

| WOONGJIN, INC. | IT서비스 및 컨설팅 | 436 | 1.36 | 272 | 0.45 | (354) | (0.64) |

| (주)웅진에버스카이 | 무역업 | (552) | (1.72) | (375) | (0.63) | (804) | (1.46) |

| ㈜놀이의발견 | 문화체험 및 놀이 플랫폼 사업 | (4,480) | (13.95) | (6,680) | (11.18) | (8,441) | (15.33) |

| 단순합계 | 32,126 | 100.00 | 58,730 | 100.00 | 55,062 | 100.00 | |

| 연결조정 | (12,124) | (16,403) | (12,109) | ||||

| 총 합계 | 20,002 | 42,327 | 42,953 | ||||

나. 지주회사의 사업부문(IT서비스)

① 사업부문 매출현황

| (단위 : 백만원,%) |

| 구분 | 매출유형 | 제41기 3분기 | 제40기 | 제39기 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| 지주 | 관계사 이자수익 | 943 | 0.72 | 1,410 | 0.83 | 1,519 | 1.07 |

| 관계사 배당금수익 | 4,752 | 3.62 | 8,826 | 5.20 | 7,468 | 5.26 | |

| 브랜드 료열티 | 4,689 | 3.57 | 5,927 | 3.49 | 10,149 | 7.15 | |

| 경영자문 | 3,183 | 2.42 | 3,753 | 2.21 | 3,486 | 2.46 | |

| 기타 | 4 | 0.00 | 9 | 0.01 | 31 | 0.02 | |

| 소계 | 13,571 | 10.33 | 19,925 | 11.75 | 22,653 | 15.97 | |

| IT 서비스 |

운영 및 유지보수/SM (System Management) |

42,595 | 32.42 | 39,446 | 23.25 | 36,888 | 26.00 |

| 컨설팅 및 개발/SI (System Integration) |

32,408 | 24.67 | 47,879 | 28.22 | 31,429 | 22.15 | |

| 기 타 | 1,119 | 0.85 | 535 | 0.32 | 254 | 0.18 | |

| 소계 | 76,122 | 57.94 | 87,860 | 51.79 | 68,571 | 48.33 | |

| Shared 서비스 |

인쇄제작(SSD) | 22,055 | 16.79 | 34,481 | 20.33 | 28,013 | 19.74 |

| 자산관리(FM) | 5,926 | 4.51 | 10,216 | 6.02 | 6,399 | 4.51 | |

| 콜센터(CCT) | 13,697 | 10.43 | 17,164 | 10.12 | 16,247 | 11.45 | |

| 소계 | 41,678 | 31.73 | 61,861 | 36.46 | 50,659 | 35.70 | |

| 합계 | 131,371 | 100.00 | 169,646 | 100.00 | 141,883 | 100.00 | |

② 계약절차

웅진IT 사업부문은 고객과의 계약체결 이전 신용평가 및 계약위험 진단을 통하여 위험을 평가하고 거래협상을 진행하게 됩니다. 이후 기술 및 가격협상을 통하여 IT서비스 제공에 대한 품질 및 수익성 등의 계약 수익성 진단을 거친 후 계약을 체결하게 됩니다. 이러한 계약절차를 통하여 모든 계약의 위험과 수익성을 통제하고 있습니다.

③ 주요 프로젝트 수주 및 진행 현황

웅진IT 사업부문은 IT서비스 제공을 위해 고객사와 다수의 개별 계약을 체결하고 프로젝트를 수행하고 있습니다. 프로젝트 수행기간은 1년 이하에서 수년간에 걸쳐 장기간 진행되기도 합니다. 보고서 제출일 기준 주요 프로젝트 수주 및 진행 현황은 아래와 같습니다.

| (기준일 : 2023년 9월 30일) | (단위 : 백만원) |

| 프로젝트명 | 사업구분 | 수주 일자 |

납기 | 계약금액 | 기납품액 금액 |

수주잔고 금액 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 최초계약 | 변경계약 | ||||||

| L社 차세대 영업렌탈시스템 구축 | SAP S/4HANA, 렌탈 등 | 2022-04-28 | 2022-04-29 | 2023-11-27 | 24,781 | 22,643 | 22,468 | 175 | 안정화 지원 계약 진행 中 |

| B社 KOREA DMS Next 시스템 구축 | WDMS | 2021-02-23 | 2021-04-01 | 2028-12-31 | 16,527 | 19,582 | 6,699 | 12,883 | ~2028년까지 운영 계약 체결 |

| S社 ITO | 렌탈, SAP S/4HANA 등 | 2022-12-31 | 2023-01-01 | 2023-12-31 | 12,877 | 12,877 | 9,942 | 2,935 | ~2025년까지 운영 계약 체결 |

| L社 물류싱글플랫폼 구축 | EWM | 2021-10-26 | 2021-06-01 | 2023-12-31 | 9,211 | 16,628 | 15,584 | 1,044 | 변경계약 진행 中 |

| D社 S/4HANA Conversion | SAP S/4HANA | 2022-12-29 | 2023-02-01 | 2023-12-31 | 2,378 | 2,378 | 1427 | 951 | |

| L社 해외렌탈관리시스템 구축 | 렌탈 | 2023-07-01 | 2023-07-01 | 2024-01-31 | 2,347 | 2,347 | 1647 | 700 | |

| M社 글로벌 통합정보시스템 구축 | SAP B1 | 2023-04-03 | 2023-04-05 | 2024-02-16 | 1,448 | 1,712 | 803 | 909 | |

| F社 유통-마감정산 SAP 이관 구축 | SAP S/4HANA | 2023-03-01 | 2023-03-01 | 2024-03-31 | 1,316 | 1,316 | 658 | 658 | |

| H社 SAP S/4HANA Conversion | SAP S/4HANA | 2023-01-01 | 2023-01-01 | 2023-11-15 | 1,257 | 1,257 | 880 | 377 | |

| N社 한국본사 글로벌 통합정보시스템 구축 | SAP B1 | 2023-08-16 | 2023-08-21 | 2024-05-17 | 1,060 | 1,060 | 318 | 742 | |

| 합 계 | 73,202 | 81,800 | 60,426 | 21,374 | |||||

| * 상기 주요 프로젝트는 계약금액 기준 10억원 이상이며 다수 개별 계약의 합계금액입니다. 수주 및 납품 수량은 IT서비스 특성으로 수량화할 수 없어 기재를 생략합니다. * 프로젝트별 계약기간 종료일이 경과된 건은 실제 개발 종료 이후 별도 계약으로 종료일을 조정합니다. |

다. 출판 유통 및 교육 부문(웅진씽크빅 및 웅진북센, 웅진컴퍼스 등)

① 매출 실적

| (단위 : 백만원) |

| 사업부문 | 매출 유형 |

품 목 | 제17기 3분기 (2023년 01월 01일~ 2023년 09월 30일) |

제16기 (2022년 01월 01일~ 2022년 12월 31일) |

제15기 (2021년 01월 01일~ 2021년 12월 31일) |

|

| 국내 교육서비스 및 출판사업 |

교육문화사업본부 (학습관리 서비스) |

제 품 상 품 |

회원제 학습지, 집합형 학습, 태블릿 기반 학습지, 종합학습물 등 |

298,575 | 418,331 | 414,011 |

| 미래교육사업본부 (독서관리 서비스) |

제 품 상 품 |

전집류 및 교구, 북클럽, 태블릿 기반 종합학습물 등 |

161,084 | 233,635 | 218,644 | |

| 기타사업부문 | 제 품 상 품 기타매출 |

단행본, 웅진스마트올 비관리, 웅진책방(유아동 전문 도서 및 교구 등 온라인몰), 딸기콩(어린이 대상 오디오북 플랫폼), 유데미(성인 대상 글로벌 온라인교육 플랫폼), 기타 신사업 등 | 64,031 | 79,184 | 53,842 | |

| 도서유통 및 물류사업 | 상 품 서 비 스 |

도서유통 및 물류사업 등 | 139,066 | 201,880 | 121,017 | |

| 영어 교육사업 | 제 품 상 품 서 비 스 |

ELT(English Language Teaching) 영어학습 교재 및 온라인 다독 프로그램 등 |

15,529 | 19,121 | 15,892 | |

| 모바일 플랫폼사업 | 상품 서비스 |

상품 및 서비스 중개업 | 1,635 | 1,100 | 623 | |

| 기타 사업 | 기타매출 | 연결조정 및 중단영업 | (15,063) | (19,967) | (10,154) | |

| 합 계 | 664,857 | 933,285 | 813,876 | |||

| ※ ※ |

상기 매출에 관한 사항은 연결 기준으로 작성하였으며, 부문간 매출액을 포함함 상기 '국내 교육서비스 및 출판 사업부문' 내의 기타 사업은 매출액 구성비가 10% 이내 인 단행본, 웅진스마트올 비관리, 웅진책방(유아동 전문 도서 및 교구 등 온라인몰), 딸기콩(어린이 대상 오디오북 플랫폼), 유데미(성인 대상 글로벌 온라인교육 플랫폼), 기타 신사업 등이 있음 |

② 사업부문별 요약 재무현황

| (단위: 천원) |

| 사업부문 | 제17기 3분기 (2023년 9월말) |

제16기 (2022년) |

제15기 (2021년) |

|||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |||

| 국내 교육서비스 및 출판 사업부문 |

교육문화사업본부 (학습관리 서비스) |

자산 | 347,861,328 | 44.9% | 354,460,557 | 44.8% | 392,525,421 | 50.9% |

| 매출 | 298,575,473 | 44.9% | 418,330,587 | 44.8% | 414,010,674 | 50.9% | ||

| 영업손익 | 6,171,579 | 205.0% | 25,454,938 | 92.4% | 29,419,405 | 109.8% | ||

| 미래교육사업본부 (독서관리 서비스) |

자산 | 187,674,158 | 24.2% | 197,964,335 | 25.0% | 207,297,771 | 26.9% | |

| 매출 | 161,084,018 | 24.2% | 233,635,406 | 25.0% | 218,644,412 | 26.9% | ||

| 영업손익 | 7,404,652 | 245.9% | 17,440,815 | 63.3% | 15,236,208 | 56.9% | ||

| 기타 | 자산 | 74,600,725 | 9.6% | 67,094,256 | 8.5% | 51,048,193 | 6.6% | |

| 매출 | 64,031,109 | 9.6% | 79,183,929 | 8.5% | 53,842,365 | 6.6% | ||

| 영업손익 | (6,508,096) | - | (12,044,549) | - | (13,932,162) | - | ||

| 도서유통 및 물류사업부문 | 자산 | 162,021,108 | 20.9% | 171,041,950 | 21.6% | 114,737,117 | 14.9% | |

| 매출 | 139,065,556 | 20.9% | 201,880,417 | 21.6% | 121,017,362 | 14.9% | ||

| 영업손익 | 526,635 | 17.5% | 1,902,990 | 6.9% | 2,899,176 | 10.8% | ||

| 영어교육 사업부문 | 자산 | 18,092,613 | 2.3% | 16,200,372 | 2.0% | 15,067,302 | 2.0% | |

| 매출 | 15,529,207 | 2.3% | 19,121,262 | 2.0% | 15,892,025 | 2.0% | ||

| 영업손익 | 566,482 | 18.8% | 1,571,711 | 5.7% | 1,607,140 | 6.0% | ||

| 모바일 플랫폼사업부문 (상품 및 서비스 중개업) |

자산 | 1,904,816 | 0.2% | 931,893 | 0.1% | 590,798 | 0.1% | |

| 매출 | 1,634,937 | 0.2% | 1,099,911 | 0.1% | 623,136 | 0.1% | ||

| 영업손익 | (4,479,924) | - | (6,680,211) | - | (8,440,958) | - | ||

| 연결조정 | 자산 | (17,558,264) | - | (18,930,725) | - | (9,627,094) | - | |

| 매출 | (15,062,879) | - | (19,966,916) | - | (10,154,042) | - | ||

| 영업손익 | (670,373) | - | (7,979) | - | - | - | ||

| 합 계 | 자산 | 774,605,439 | 100.0% | 790,792,230 | 100.0% | 771,639,508 | 100.0% | |

| 매출 | 664,857,421 | 100.0% | 933,284,596 | 100.0% | 813,875,932 | 100.0% | ||

| 영업손익 | 3,010,955 | 100.0% | 27,552,372 | 100.0% | 26,788,937 | 100.0% | ||

| ※ ※ ※ ※ ※ |

상기 비중은 연결 기준의 자산 및 매출, 영업손익을 기준으로 작성하였음 상기 '국내 교육서비스 및 출판 사업부문' 내의 기타 사업은 매출액 구성비가 10% 이내 인 단행본, 웅진스마트올 비관리, 웅진책방(유아동 전문 도서 및 교구 등 온라인몰), 딸기콩(어린이 대상 오디오북 플랫폼), 유데미(성인 대상 글로벌 온라인교육 플랫폼), 기타 신사업 등이 있음 공통 판매비와 관리비 분배의 기준 - 당사의 부문별 영업이익은 본부 발생비용과 공통 판매비와 관리비를 자사의 배부기준(매출액 구성비율, 인원 수 등)으로 배부하여 계상하였음 자산분배의 기준 - 상기 '국내 교육서비스 및 출판사업부문' 내의 사업부문별 자산의 경우, 연결 재무제표상의 매출액 비중을 기준으로 작성하였음 상기 사업부문별 총 자산은 부문간 내부거래 제거 전 내역임 |

③ 판매경로 및 판매방법 등

1) 판매조직

| 사업부문 | 내용 | |

| 국내 교육서비스 및 출판사업 |

교육문화사업본부 | 방문/클래스 지도교사를 통한 회원제 학습 서비스(학습지/클래스) 매출 |

| 미래교육사업본부 | 북큐레이터(상담 교사)를 통한 방문판매 조직으로 소비자에게 직접 매출 | |

| 기타 | 총판 및 도소매 서점 등을 통한 매출(단행본) 등 홈페이지/홈쇼핑/TM 등 다이렉트 판매(스마트올) 홈페이지/모바일앱 내 콘텐츠 판매(온라인몰, 플랫폼) |

|

| 도서유통 및 물류사업 |

유통사업본부 | 전국 지역별 온/오프라인 서점 등 전담 영업인력 배치/운영 |

| 물류사업본부 | 고객사 및 업종별 담당자 영업인력 배치/운영 | |

| 영어 교육사업 |

교재 영업 |

학원 프랜차이즈, 온/오프라인 서점, 총판, 대학 등 공교육 기관 지역별 전담 영업인력 배치/운영. |

|

온라인 영업 |

학원, 대학 방문/계약수주 및 관리, 홈페이지 및 다수의 서비스 사이트를 통한 매출 |

|

|

해외 영업 |

원어민 담당자 해외영업/마케팅 전담, 해외 총판 공급 |

|

| 모바일 플랫폼사업 |

키즈플랫폼 중개서비스 |

플랫폼에서 제휴업체와 소비자와의 중개서비스를 통한 매출 |

|

키즈플랫폼 상품판매 |

플랫폼에 제휴업체의 이용권 등을 매입하여 소비자에게 직접 매출 |

|

|

기타 |

플랫폼에 제휴업체의 광고 게재를 통한 매출 |

|

2) 판매경로

| 사업부문 | 내 용 | |

| 국내 교육서비스 및 출판사업 |

교육문화사업본부 | 교육문화사업본부 → 지국/사업단 → 지도교사 → 소비자 |

| 미래교육사업본부 | 미래교육사업본부 → 지역국 → 북큐레이터(상담 교사) → 소비자 | |

| 기타 | 단행본사업본부 → 총판/서점 → 소비자 온라인사업본부 → 다이렉트 판매(홈페이지, 홈쇼핑, TM) → 소비자 웅진책방 → 다이렉트 판매(홈페이지, 웅진씽크빅 라운지) → 소비자 딸기콩(모바일앱) → 소비자 유데미(홈페이지 및 모바일앱) → 소비자 |

|

| 도서유통 및 물류사업 |

유통사업본부 | 출판사 도서 매입 → 보관 → 수주 → 출고 |

| 물류사업본부 | 고객사 상품 입고 → 보관 → 수주 → 출고 | |

| 영어 교육사업 |

교재 영업 |

교재(콘텐츠) 제작 및 생산 → 도매상(총판, 대형서점 등) → 소매상 → 소비자. |

|

온라인 영업 |

B2B 서비스 사용계약(학원, 대학 등) → 결제 → 서비스 이용 B2C 서비스 사이트 접속 → 결제 → 서비스 이용 App 다운로드 → 결제 → 서비스 이용 조달청 및 위탁전문업체를 통한 공공교육기관,도서관 납품 |

|

|

해외 영업 |

박람회/이메일 및 유선주문 → 해외 도매상(해외총판, 대형서점 등) → 소매상 → 소비자 |

|

| 모바일 플랫폼사업 |

키즈플랫폼 중개서비스 |

제휴업체 → 플랫폼 → 소비자 |

|

키즈플랫폼 상품판매 |

제휴업체의 이용권 등을 매입 → 플랫폼 → 소비자 |

|

|

기타 |

제휴업체 → 플랫폼 광고게재 |

|

3) 판매방법

| 사업부문 | 내 용 | |

| 국내 교육서비스 및 출판사업 |

교육문화사업본부 | 현금 및 신용카드 |

| 미래교육사업본부 | 현금 및 신용카드, 할부판매 | |

| 기타 | 서점, 총판을 통한 현금 및 어음, 현금 및 신용카드 | |

| 도서유통 및 물류사업 |

유통사업본부 | 현금 및 어음, 신용카드 |

| 물류사업본부 | 현금판매 | |

| 영어 교육사업 |

교재 영업 |

서점, 총판을 통한 현금 및 어음 |

|

온라인 영업 |

현금 및 신용카드 |

|

|

해외 영업 |

현금판매 |

|

| 모바일 플랫폼사업 |

키즈플랫폼 중개서비스 |

신용카드 |

|

키즈플랫폼 상품판매 |

신용카드 |

|

|

기타 |

현금판매 |

|

4) 판매전략

- 국내 교육시장의 경쟁 심화에 따라 당사는 영업조직 강화와 다양한 채널에서의 마케팅 전개를 통해 아동도서, 전집류 및 학습지 시장, 디지털 종합 학습물, 클래스 사업에서의 매출을 높여가고 있습니다. 또한 단행본은 전국적인 총판 및 대리점, 서점 판매망을 구축하고 있으며 판매망 다각화를 위해 노력하고 있습니다. 국내 최대 어린이 오디오북 플랫폼의 경우 구독형 모델 기반으로 마케팅을 활발히 시행함으로써 이용자의 경험을 높일 계획입니다. 성인 대상 글로벌 온라인 교육 플랫폼 사업의 경우 신규 콘텐츠 수급 및 신규 강사 모집 등을 통해 서비스 경쟁력을 강화하고 있으며, 다양한 채널을 활용한 홍보를 통해 국내 성인 교육 시장에서의 점유율 확대를 위한 전략을 시행중에 있습니다. 모바일 플랫폼 사업은 키즈패밀리 숙소 예약 서비스와 함께 체험학습, 공연, 전시 등의 액티비티 상품을 결합한 다양한 프로모션을 통해 경쟁력을 강화하고 있습니다.

5) 주요매출처

- 교육서비스업의 특성상 대부분의 매출이 개인고객 등으로부터 발생하고 있습니다.

④ 수주상황

- 해당사항 없음

5. 위험관리 및 파생거래

1. 회사의 위험관리 및 파생거래

(1) 금융위험관리

당사의 위험관리활동은 주로 재무적 성과에 영향을 미치는 신용위험, 유동성위험, 시장위험 등의 잠재적 위험을 식별하여 발생가능한 위험을 허용가능한 수준으로 감소, 제거 및 회피함으로써, 안정적이고 지속적인 경영성과를 창출할 수 있도록 지원하고, 동시에 재무구조 개선 및 자금운영의 효율성 제고를 통해 금융비용을 절감함으로써 회사경쟁력 제고에 기여하는데 그 목적이 있습니다.

위험관리 체계를 구축하고 시행하기 위하여, 당사는 전사적인 수준의 위험관리정책을 수립하고 있으며, 내부 관리자의 통제 및 검토를 엄격히 수행하여 위험관리정책과 절차를 준수하고 있습니다.

1) 신용위험

당사는 금융상품의 거래상대방이 의무를 이행하지 않아 당사에 재무손실을 입힐 신용위험에 노출되어 있습니다. 당사의 경영진은 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 당사는 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 또한, 당사는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수대책이 보고되고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있습니다. 당분기말과 전기말 현재 당사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 현금및현금성자산 | 13,223,434 | 6,856,396 |

| 매출채권및기타채권(유동) | 16,805,479 | 64,467,795 |

| 매출채권및기타채권(비유동) | 47,216,472 | 3,244,883 |

| 기타금융자산(유동) | - | 4,959,658 |

| 기타금융자산(비유동)(*1) | 2,000,000 | 2,000,000 |

| 합계 | 79,245,385 | 81,528,732 |

(*1) 공정가치로 측정되는 금융자산은 제외하였습니다.

한편, 당사의 경영진은 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험이 당사에 미치는 영향은 제한적이라고 판단하고 있습니다.

상각후원가측정금융자산의 신용위험 최대노출액은 장부금액과 유사하며, 지급보증으로 인한 신용위험의 최대노출액은 105,000백만원(종속기업의 여신에 대해 금융기관에 제공한 지급보증)입니다(주석 29 참조).

당분기말과 전기말 현재 금융자산의 해외 비중은 중요하지 않으므로 지역별 신용위험에 대한 최대 노출정도에 대한 정보는 공시하지 아니하였습니다.

2) 유동성위험

당사는 현금 등 금융자산을 인도하여 결제하는 금융부채와 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 당사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 당사의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

당분기말과 전기말 현재 금융부채의 계약에 따른 만기는 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구분 | 장부금액 | 계약상 현금흐름 |

잔존계약만기 | |

| 1년 이하 | 1 ~ 5년 | |||

| 당분기말 : | ||||

| 매입채무및기타채무 | 10,343,284 | 10,343,284 | 10,343,284 | - |

| 파생상품부채 | 1,935,017 | 1,935,017 | 1,935,017 | - |

| 단기차입금 | 45,500,000 | 47,105,112 | 47,105,112 | - |

| 유동성장기차입금 | 1,704,434 | 1,870,395 | 1,870,395 | - |

| 유동성사채 | 29,985,827 | 30,507,600 | 30,507,600 | - |

| 유동성교환사채(*) | 4,606,218 | 6,500,000 | - | 6,500,000 |

| 유동성리스부채 | 4,663,049 | 4,832,235 | 4,832,235 | - |

| 장기매입채무및기타장기채무 | 372,810 | 372,810 | - | 372,810 |

| 장기차입금 | 1,960,008 | 2,026,262 | - | 2,026,262 |

| 장기리스부채 | 8,878,750 | 10,187,667 | - | 10,187,667 |

| 지급보증한도 | 105,000,000 | 105,000,000 | - | 105,000,000 |

| 합계 | 214,949,397 | 220,680,382 | 96,593,643 | 124,086,739 |

| 전기말 : | ||||

| 매입채무및기타채무 | 13,808,896 | 13,808,896 | 13,808,896 | - |

| 파생상품부채 | 9,156,618 | 9,156,618 | 9,156,618 | - |

| 단기차입금 | 31,000,000 | 31,961,626 | 31,961,626 | - |

| 유동성장기차입금 | 1,613,653 | 1,893,918 | 1,893,918 | - |

| 유동성교환사채(*) | 19,328,104 | 30,000,000 | - | 30,000,000 |

| 유동성리스부채 | 4,271,571 | 4,436,839 | 4,436,839 | - |

| 유동성회생채무 | 472,104 | 472,104 | 472,104 | - |

| 장기매입채무및기타장기채무 | 305,438 | 305,438 | - | 305,438 |

| 장기차입금 | 3,256,729 | 3,472,182 | - | 3,472,182 |

| 사채 | 29,969,843 | 31,015,200 | 676,800 | 30,338,400 |

| 장기리스부채 | 11,062,807 | 13,014,707 | - | 13,014,707 |

| 지급보증한도 | 110,000,000 | 110,000,000 | 110,000,000 | - |

| 합계 | 234,245,763 | 249,537,528 | 172,406,801 | 77,130,727 |

| (*) | 계약상 만기는 2026년 06월 14일이나 조기상환권 행사기간을 고려하여 유동성 부채로 분류하였습니다. |

상기 금융부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었으며, 이자의 현금흐름을 포함하고 있습니다. 또한, 공정가치로 측정되는 금융부채는 제외하였습니다.

3) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동될 위험입니다.시장위험은 이자율위험, 환위험 및 기타 가격위험 등으로 구성됩니다.

① 이자율위험

당사는 금융상품과 관련하여 이자율변동위험에 노출되어 있습니다. 당사는 내부적으로 이자율 1% 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율 변동위험에 대한 경영진의 평가를 반영하고있습니다.

당분기말과 전기말 현재 당사가 보유하고 있는 변동이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 차입금 | 32,164,442 | 17,870,382 |

② 환위험

당사는 제품 수출 및 원재료 수입 거래와 관련하여 USD 등의 환율변동위험에 노출되어 있습니다. 당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

당분기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 기능통화로 환산된 장부금액은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||||

| USD | EUR | CNH | USD | EUR | CNH | |

| 자산: | ||||||

| 매출채권및기타채권 | 387,103 | 53,617 | 33,322 | 582,579 | 127,718 | 140,951 |

| 부채: | ||||||

| 매입채무및기타채무 | 3,023 | - | - | - | - | - |

③ 기타 가격위험

당사의 기타 가격과 관련한 위험은 제한적입니다.

(2) 자본위험관리

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사의 경영진은 자본구조를 주기적으로 검토하고 있습니다.

당분기말과 전기말 현재 부채비율, 순차입금비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 부채(A) | 138,429,676 | 153,089,658 |

| 자본(B) | 290,788,690 | 280,482,908 |

| 예금(C)(*1) | 11,503,160 | 4,021,479 |

| 차입금및사채(D) | 97,298,285 | 100,502,706 |

| 부채비율(A/B) | 47.60% | 54.58% |

| 순차입금비율((D-C)/B) | 29.50% | 34.40% |

(*1) 사용제한이 없는 현금및현금성자산과 장단기예금의 합계 금액입니다.

2. 연결기업의 위험관리 및 파생거래

(1) 금융위험관리

연결기업의 위험관리활동은 주로 재무적 성과에 영향을 미치는 신용위험, 유동성위험, 시장위험 등의 잠재적 위험을 식별하여 발생가능한 위험을 허용가능한 수준으로 감소, 제거 및 회피함으로써, 안정적이고 지속적인 경영성과를 창출할 수 있도록 지원하고, 동시에 재무구조 개선 및 자금운영의 효율성 제고를 통해 금융비용을 절감함으로써 회사경쟁력 제고에 기여하는데 그 목적이 있습니다.

위험관리 체계를 구축하고 시행하기 위하여, 연결기업은 전사적인 수준의 위험관리정책을 수립하고 있으며, 내부 관리자의 통제 및 검토를 엄격히 수행하여 위험관리정책과 절차를 준수하고 있습니다.

1) 신용위험

연결기업은 금융상품의 거래상대방이 의무를 이행하지 않아 연결기업에 재무손실을 입힐 신용위험에 노출되어 있습니다. 연결기업의 경영진은 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 연결기업은 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 또한, 연결기업은 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수대책이 보고되고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있습니다. 당분기말과 전기말 현재 연결기업의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 현금및현금성자산(*1) | 57,133,073 | 38,698,503 |

| 매출채권및기타채권(유동) | 202,216,322 | 212,374,053 |

| 매출채권및기타채권(비유동) | 28,905,834 | 14,950,649 |

| 기타금융자산(유동)(*2) | 5,155,676 | 37,087,865 |

| 기타금융자산(비유동)(*2) | 2,000,000 | 2,000,000 |

| 합계 | 295,410,905 | 305,111,070 |

| (*1) | 금융회사에 예치하지 않고 연결기업이 보유하고 있는 현금은 신용위험에 대하여 노출되어 있지 않으므로 제외하였습니다. |

| (*2) | 공정가치로 측정되는 금융자산은 제외하였습니다. |

한편, 연결기업의 경영진은 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험이 연결기업에 미치는 영향은 제한적이라고 판단하고 있습니다.

상각후원가측정금융자산의 신용위험 최대노출액은 장부금액과 유사하며, 지급보증으로 인한 신용위험의 최대노출액은 105,000백만원(종속기업의 여신에 대해 금융기관에 제공한 지급보증)입니다.

당분기말과 전기말 현재 금융자산의 해외 비중은 중요하지 않으므로 지역별 신용위험에 대한 최대 노출정도에 대한 정보는 공시하지 아니하였습니다.

2) 유동성위험

연결기업은 현금 등 금융자산을 인도하여 결제하는 금융부채와 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 연결기업은 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결기업의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

당분기말 현재 금융부채의 계약에 따른 만기는 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구분 | 장부금액 | 계약상 현금흐름 |

잔존계약만기 | ||

| 1년 이하 | 1 ~ 5년 | 5년이상 | |||

| 당분기말 : | |||||

| 매입채무및기타채무 | 187,841,406 | 187,841,406 | 165,302,008 | 22,539,398 | - |

| 단기차입금 | 261,073,591 | 266,917,333 | 266,917,333 | - | - |

| 유동성사채 | 29,985,827 | 30,507,600 | 30,507,600 | - | - |

| 유동성교환사채(*1) | 6,498,288 | 6,500,000 | - | 6,500,000 | - |

| 유동성장기차입금 | 2,496,254 | 2,696,918 | 2,696,918 | - | - |

| 장기차입금 | 125,168,188 | 128,769,922 | 915,575 | 126,227,195 | 1,627,152 |

| 리스부채 | 55,959,755 | 60,095,055 | 28,067,355 | 32,027,700 | - |

| 지급보증한도 | 105,000,000 | 105,000,000 | - | 105,000,000 | - |

| 합계 | 774,023,309 | 788,328,234 | 494,406,789 | 292,294,293 | 1,627,152 |

| 전기말 : | |||||

| 매입채무및기타채무 | 196,553,435 | 198,648,466 | 175,417,862 | 23,230,604 | - |

| 단기차입금 | 214,902,691 | 217,300,717 | 217,300,717 | - | - |

| 유동성교환사채(*1) | 29,219,919 | 30,000,000 | - | 30,000,000 | - |

| 유동성상환전환우선주부채 | 14,421,062 | 23,820,320 | 23,820,320 | - | - |

| 유동성장기차입금 | 110,128,899 | 110,409,164 | 110,409,164 | - | - |

| 유동성회생채무 | 472,104 | 472,104 | 472,104 | - | - |

| 장기차입금 | 16,556,729 | 21,531,856 | 646,310 | 6,707,273 | 14,178,273 |

| 사채 | 29,969,843 | 31,015,200 | 676,800 | 30,338,400 | - |

| 리스부채 | 59,473,015 | 64,602,227 | 27,228,715 | 37,373,512 | - |

| 지급보증한도 | 110,000,000 | 110,000,000 | 110,000,000 |

- | - |

| 합계 | 781,697,697 | 807,800,054 | 665,971,992 | 127,649,789 | 14,178,273 |

| (*1) | 교환사채의 계약상 만기는 2026년 6월 14일이나 조기상환권 행사기간을 고려하여 유동성 부채로 분류하였습니다. |

상기 금융부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었으며, 이자의 현금흐름을 포함하고 있습니다. 또한, 공정가치로 측정되는 금융부채는 제외하였습니다.

3) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동될 위험입니다.시장위험은 이자율위험, 환위험 및 기타 가격위험 등으로 구성됩니다.

① 이자율위험

연결기업은 금융상품과 관련하여 이자율변동위험에 노출되어 있습니다. 연결기업은 내부적으로 이자율 1% 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율 변동위험에 대한 경영진의 평가를 반영하고있습니다.

당분기말과 전기말 현재 연결기업이 보유하고 있는 변동이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 금융부채 | 55,164,442 | 70,170,382 |

② 환위험

연결기업은 제품 수출 및 원재료 수입 거래와 관련하여 USD 등의 환율변동위험에 노출되어 있습니다. 연결기업은 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

당분기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 기능통화로 환산된 장부금액은 다음과 같습니다.

| (단위: 천원) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||||||||

| USD | EUR | JPY | CNH | 기타(GBP등) | USD | EUR | JPY | CNH | 기타(GBP등) | |

| 자산: | ||||||||||

| 현금및현금성자산 | 1,267,104 | - | 3,699 | 54,711 | 47,182 | 577,807 | 32,468 | 3,908 | - | 45,237 |

| 매출채권및기타채권 | 8,280,782 | 53,617 | - | 33,322 | 740,186 | 4,382,849 | 127,718 | - | 140,951 | 964,387 |

| 소계 | 9,547,886 | 53,617 | 3,699 | 88,033 | 787,368 | 4,960,656 | 160,186 | 3,908 | 140,951 | 1,009,624 |

| 부채: | ||||||||||

| 매입채무및기타채무 | 2,096,212 | - | - | - | 416,597 | 1,719,260 | 1,486 | - | - | 1,651 |

| 외화순자산 합계 | 7,451,674 | 53,617 | 3,699 | 88,033 | 370,771 | 3,241,396 | 158,700 | 3,908 | 140,951 | 1,007,973 |

③ 기타 가격위험

연결기업의 기타 가격과 관련한 위험은 제한적입니다.

(2) 자본위험관리

연결기업의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 연결기업의 경영진은 자본구조를 주기적으로 검토하고 있습니다.

당분기말과 전기말 현재 부채비율, 순차입금비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 부채(A) | 846,227,015 | 868,253,314 |

| 자본(B) | 227,133,240 | 226,164,473 |

| 예금(C)(*1) | 55,430,352 | 35,875,165 |

| 차입금등(D) | 425,222,148 | 415,199,143 |

| 부채비율(A/B) | 373% | 384% |

| 순차입금비율((D-C)/B) | 163% | 168% |

(*1) 사용제한이 없는 현금및현금성자산과 장단기예금의 합계 금액입니다.

6. 주요계약 및 연구개발활동

가. 지주회사 경영상의 주요계약 등

1) 브랜드 사용계약

(주)웅진은 웅진 브랜드의 소유주로서 브랜드의 가치 제고 및 육성, 보호 활동을 종합적으로 수행해 나가고 있으며, 그 일환으로 2008년 1월 1일 부터(계약 당사자간 이의없는 경우 계약기간 자동연장)는 웅진 브랜드를 사용하는 회사와 상호 간에 상표권 사용계약을 체결하여 사용상의 권리와 의무를 명확히 함과 아울러 브랜드 사용료를 수취하고 있습니다.

2) 브랜드 사용료 수취

2023년 9월말 현재 당사의 계열회사들과 상표사용계약을 체결하고 있습니다. 브랜드사용료는 브랜드를 사용하는 회사의 매출액을 기준으로 산정되며, 2023년 1월 1일부터 9월 30일까지 인식한 브랜드 사용료 수익은 4,689백만원입니다.

나. 지주회사 사업부문의 주요 프로젝트 수주 및 진행 현황

웅진IT 사업부문은 IT서비스 제공을 위해 고객사와 다수의 개별 계약을 체결하고 프로젝트를 수행하고 있습니다. 프로젝트 수행기간은 1년 이하에서 수년간에 걸쳐 장기간 진행되기도 합니다. 보고서 제출일 기준 주요 프로젝트 수주 및 진행 현황은 아래와 같습니다.

| (기준일 : 2023년 9월 30일) | (단위 : 백만원) |

| 프로젝트명 | 사업구분 | 수주 일자 |

납기 | 계약금액 | 기납품액 금액 |

수주잔고 금액 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 최초계약 | 변경계약 | ||||||

| L社 차세대 영업렌탈시스템 구축 | SAP S/4HANA, 렌탈 등 | 2022-04-28 | 2022-04-29 | 2023-11-27 | 24,781 | 22,643 | 22,468 | 175 | 안정화 지원 계약 진행 中 |

| B社 KOREA DMS Next 시스템 구축 | WDMS | 2021-02-23 | 2021-04-01 | 2028-12-31 | 16,527 | 19,582 | 6,699 | 12,883 | ~2028년까지 운영 계약 체결 |

| S社 ITO | 렌탈, SAP S/4HANA 등 | 2022-12-31 | 2023-01-01 | 2023-12-31 | 12,877 | 12,877 | 9,942 | 2,935 | ~2025년까지 운영 계약 체결 |

| L社 물류싱글플랫폼 구축 | EWM | 2021-10-26 | 2021-06-01 | 2023-12-31 | 9,211 | 16,628 | 15,584 | 1,044 | 변경계약 진행 中 |

| D社 S/4HANA Conversion | SAP S/4HANA | 2022-12-29 | 2023-02-01 | 2023-12-31 | 2,378 | 2,378 | 1427 | 951 | |

| L社 해외렌탈관리시스템 구축 | 렌탈 | 2023-07-01 | 2023-07-01 | 2024-01-31 | 2,347 | 2,347 | 1647 | 700 | |

| M社 글로벌 통합정보시스템 구축 | SAP B1 | 2023-04-03 | 2023-04-05 | 2024-02-16 | 1,448 | 1,712 | 803 | 909 | |

| F社 유통-마감정산 SAP 이관 구축 | SAP S/4HANA | 2023-03-01 | 2023-03-01 | 2024-03-31 | 1,316 | 1,316 | 658 | 658 | |

| H社 SAP S/4HANA Conversion | SAP S/4HANA | 2023-01-01 | 2023-01-01 | 2023-11-15 | 1,257 | 1,257 | 880 | 377 | |

| N社 한국본사 글로벌 통합정보시스템 구축 | SAP B1 | 2023-08-16 | 2023-08-21 | 2024-05-17 | 1,060 | 1,060 | 318 | 742 | |

| 합 계 | 73,202 | 81,800 | 60,426 | 21,374 | |||||

| * 상기 주요 프로젝트는 계약금액 기준 10억원 이상이며 다수 개별 계약의 합계금액입니다. 수주 및 납품 수량은 IT서비스 특성으로 수량화할 수 없어 기재를 생략합니다. * 프로젝트별 계약기간 종료일이 경과된 건은 실제 개발 종료 이후 별도 계약으로 종료일을 조정합니다. |

다. 출판 유통 및 교육 (웅진씽크빅의 연구개발활동)

① 연구개발활동의 개요

웅진씽크빅은 창조적인 제품 개발을 통해 다양한 고객층을 위한 새로운 가치들을 창출하여 왔으며, 차별화된 콘텐츠 개발을 위해 현재까지 꾸준히 노력하고 있습니다. 기존의 학습지 및 아동 전집물 위주의 개발에서 한걸음 더 나아가, 온·오프라인 결합 학습지와 클래스 학습 및 영어 교재 개발, 그리고 다양한 분야의 단행본까지 연구개발 활동 분야를 넓혀나가고 있습니다. 특히, 스마트러닝 교육 환경에 발맞추어 도서와 디지털 콘텐츠, 북패드를 결합하여 신개념 북큐레이션 기능을 제공하는 회원제 독서 및 학습 프로그램인 <웅진북클럽>과 <웅진씽크빅>등을 개발, 제공함으로써 교육 환경 패러다임의 변화를 선도하는 상품 개발에 힘쓰고 있습니다.

웅진씽크빅은 아동 전집물과 학습지 등을 통해 인정받은 연구 개발력을 바탕으로 국내 교육·출판·온라인 학습분야를 선도해 가고 있으며, 저작권 수출 및 세계적 출판상을 수상하는 등 대한민국의 위상을 높이고 있습니다. 기존의 전집 이외에 AR(증강현실)기술 접목으로 아이들의 오감을 만족시켜 상상력을 자극하는 새로운 양방향 독서 방식 <인터랙티브북> 2019년 8월 첫 출시 후 모든 연령대의 아이들이 능동적인 독서를 경험할 수 있도록 하여 현재 13종의 <인터랙티브북> 제품 라인업을 구성하고있습니다. 또한 이와 같은 <인터랙티브북>의 성공에 따라 웅진씽크빅 최초의 글로벌 타켓 제품인 <ARpedia>를 총 3종 출시하였으며, 해당 제품은 미국 라스베이거스에서개최된 'CES 2022'에서 국내 교육기업 중 최초로 'CES 2022 Innovation Awards(CES혁신상)'을 수상하였습니다. 이어 영국 런던에서 열리는 세계 최대 교육박람회인 BETT show에 참여하여 'BETT 2022 Kids Judge'를 수상하였고, 2022년 미국에서 열린 'Mom's Choice Awards'와 'Teacher's Choice Awards'에서도 수상하는 성과를 얻었습니다. 'CES 2023'에서는 두개 카테고리(VR/AR, Mobile Apps)에서 모두 혁신상을 수상하며 단일 제품으로 받을 수 있는 최대 수상을 달성하였습니다. 이처럼 ARpedia는 현재 다양한 글로벌 파트너 관계를 형성하며 세계인들의 높은 관심을 받고 있습니다. 또한, AI 기술을 적용하여 Adaptive Learning 등 혁신적이고 새로운 서비스 및 제품을 연구 개발함에 따라 에듀테크 선도 기업으로 지속적인 성장을 이루어가고 있습니다. 이러한 AI 기술을 적용하여 2018년 <AI 학습코칭> 서비스를 시작으로 지속해서 2020년 AI 전과목 학습지 유아 ~ 중등까지의 <스마트올> 라인업을 완료하였으며 AI학습 서비스 연구 및 웅진씽크빅만의 ALP 기술을 진화하고 있습니다.

(ALP : Adaptive Learning Platform, 적응형학습플랫폼)

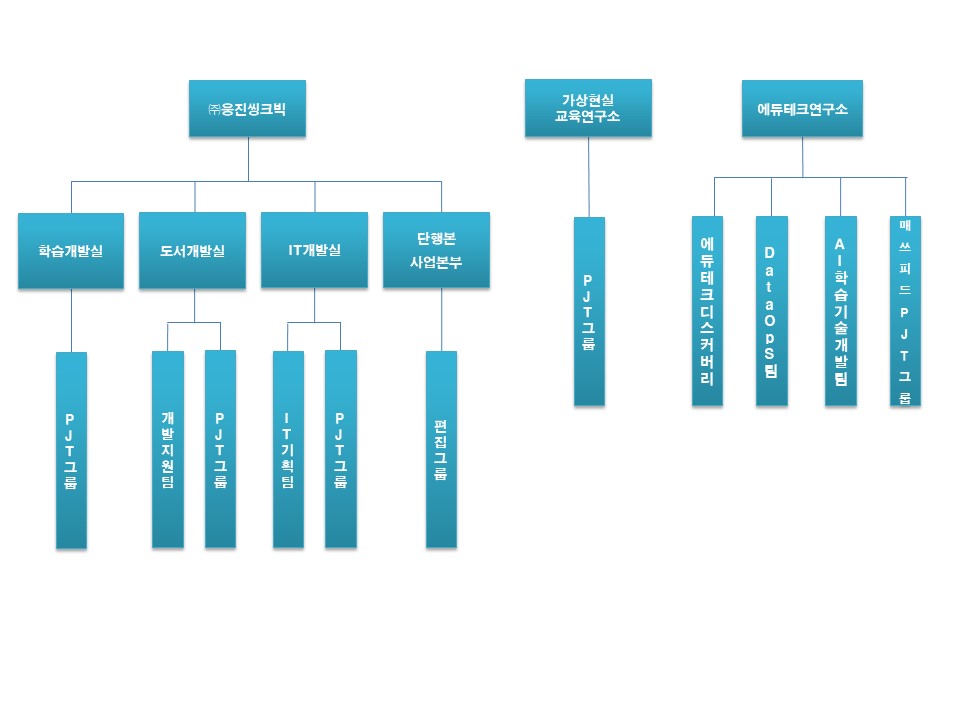

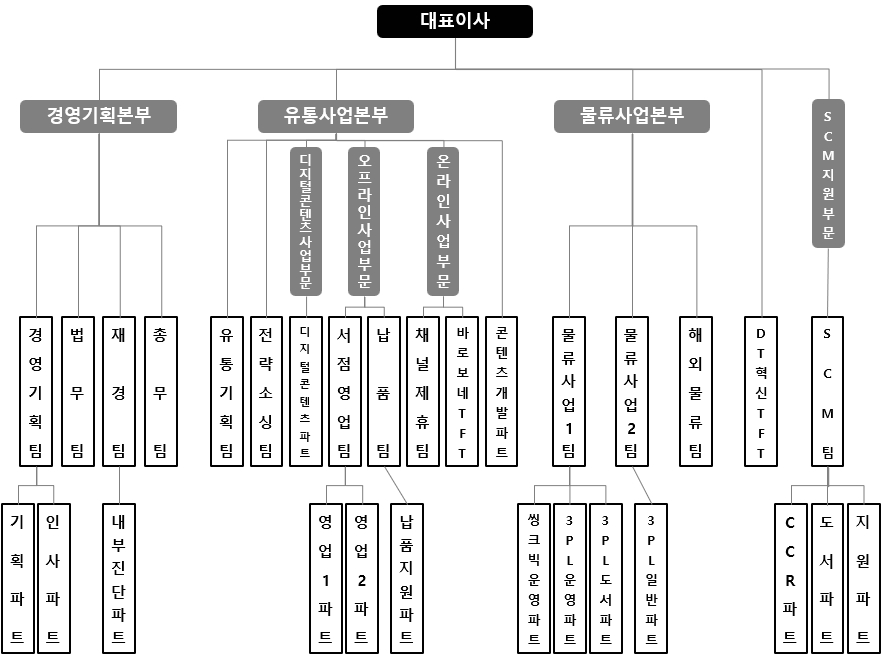

② 웅진씽크빅 연구개발 담당조직

|

|

(주)웅진씽크빅 연구개발조직도 |

③ 연구개발 비용

연결실체의 연구개발 비용은 다음과 같습니다.

| (단위 : 백만원) |

| 과 목 | 제17기 3분기말 (2023년 9월말) |

제16기 (2022년말) |

제15기 (2021년말) |

|

| 연구개발비용 계 (주1) | 21,417 | 39,794 | 33,034 | |

| 회계처리 | 판매비와 관리비 | 1,678 | 2,087 | 1,553 |

| 제조경비 | 4 | - | - | |

| 개발비(무형자산) (주2) | 19,735 | 37,707 | 31,481 | |

| (정부보조금) (주3) | 951 | 39,795 | 248 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

3.22% | 4.26% | 4.06% | |

| (주1) (주2)(주3) |

정부보조금(국고보조금) 차감 전 연구개발비용 지출총액 기준 개발중인 무형자산의 연간 취득금액임 정부보조금은 잔액 기준으로 작성함 |

④ 연구개발 실적

웅진씽크빅은 핵심사업인 학습지, 전집, 단행본 시장에서 킬러 콘텐츠 역할을 할 수 있는 1등 제품을 육성하고자 노력하고 있습니다. 이를 위해 핵심사업 분야의 우수한 교육문화 콘텐츠를 디지털화, 다양화하여 시장을 주도할 제품 개발에 집중하고 있습니다. 최근 디지털 환경에 걸맞은 새로운 독서/학습 프로그램의 필요성이 대두되고 있는 시장 환경에 발맞춰, 2014년 8월에 업계 최초 패드를 결합한 멤버십 서비스인 <웅진북클럽>를 출시했습니다. <웅진북클럽>은 당사가 보유한 양질의 도서와 학습 콘텐츠, 스마트 기기인 북패드가 결합된 상품으로써, 큐레이션 기능을 통해 학부모와 아이들에게 새로운 독서와 학습 환경을 조성해 주는 멤버십 서비스입니다.

또한 최근 국내외 교육 시장은 정보통신기술의 발달로 에듀테크 시장이 크게 성장하고 있습니다. 에듀테크 시장은 교육과 첨단 ICT기술이 접목된 새로운 성장 산업으로 부각중이며 영국, 미국뿐만 아니라 중국 및 국내에서도 정부의 장려 정책과 더불어 빠르게 성장하고 있습니다.

웅진씽크빅은 이러한 교육시장 변화에 적극적인 대응과 전통적인 사업구조에 대한 패러다임의 혁신을 통해 기존 디지털 학습 방식을 넘어 업계 최초 AI 학습 솔루션을 개발하고 적용하여 환경 변화에 발맞춰 회원들이 학습 과정에서 보인 행동 패턴과 학습역량을 기반으로 오답 원인 등을 분석하여 학습 습관 개선과 맞춤 학습 솔루션 제공해주는 <AI 학습코칭>('18.02) 서비스를 시작하였습니다. 이후 <AI수학>('19.02), <AI독서케어>('19.05), AI 전과목 맞춤형 학습지인 <스마트올 초등>('19.11), <AI책읽기>('20.04), AI기반 영어말하기 학습 <AI스피킹>('21.07) 등의 제품과 서비스를 출시하였습니다. 마찬가지로 현재 국내 출시된 재미요소를 추가한 연산제품 <AI바로셈>('21.09) 은 2022년 3월 <매쓰피드_Mathpid> 명칭으로 글로벌 서비스 오픈하였습니다

웅진씽크빅의 주력 제품인 AI 전과목 맞춤형 학습지 <스마트올> 제품은 2019년 11월 초등을 대상으로 출시하였으며 타사 대비 AI 서비스를 통한 맞춤형 큐레이션 학습이 가능하며 교과 연계는 물론 교과 외 아이들의 진로 등 연계 학습 서비스를 제공하고 있습니다. 현재 2020년 7월 유아 대상 <스마트올 쿠키>, 10월 예비초 대상의 <스마트올 키즈>, 12월 <스마트올 중학> 제품을 순차적으로 출시하여 전 연령 대상 디지털 종합 학습지 시장에서의 포트폴리오를 완성하여 에듀테크 서비스의 트렌드를 선도해 나가고 있습니다. 동사는 자체 에듀테크연구소를 운영하며 하루 평균 1억 건의 학습데이터와 AI교육핵심특허 25건, 에듀테크 특허 50건의 업계 최다 특허를 보유하고있습니다. 이러한 기술력이 반영된 <웅진스마트올>은 2020년과 2021년에 이어 2022년에도 '2022 한국소비자평가 최고의 브랜드 대상 - AI학습 부문', '2022 대한민국 교육대상 - AI학습 부문', '2022 대한민국 브랜드 명예의 전당 - AI학습 부문'에서수상하여 업계 최고의 스마트러닝 1위를 증명하고 있습니다. 이처럼 동사는 지속해서 혁신적이고 새로운 서비스를 제공하여 에듀테크 선도기업으로 사업의 성장을 이루어 갈 계획입니다.

※ (주)웅진씽크빅 주요 수상내역

| 연도 | 수상내역 |

| 2019년 | 2019 '독일 iF 디자인 어워드' 본상 수상 (App/SW 분야) - 웅진씽크빅 AI수학 어플리케이션 |

| 2019 '대한민국 교육브랜드 대상' 교육서비스 부문 1위 | |

| 2019 '한국의 혁신 대상' 교육 혁신 브랜드 선정 | |

| 2020년 | 2020 대한민국 브랜드 명예의 전당 수상 |

| 2020 대한민국 교육기업대상 수상 - '스마트 학습지 부문' | |

| 2020 볼로냐 라가치상 - <삼거리 양복점> 오페라 프리마 부문 스페셜 멘션 | |

| 2020 AI 코리아 대상 - '한국정보화진흥원 원장상' | |

| 2020 국가서비스대상- 'AI학습부문' 대상 | |

| 2021년 | 2021 대한민국 브랜드 명예의 전당 - 'AI학습부문' |

| 2021 한국소비자평가 최고의 브랜드 대상 - 'AI학습 부문' | |

| 2021 '독일 iF 디자인 어워드' 본상 수상 (UX 부문) - 웅진씽크빅 AI연산학습 '매쓰피드(Mathpid)' | |

| 2021 '대한민국 교육브랜드대상' 유아스마트학습 부문 대상 | |

| 2021 '대한민국 교육대상' AI학습 부문 | |

| 2021 'CES 2022 혁신상' - ARpedia | |

| 2022년 | 2022 한국소비자평가 최고의 브랜드 대상 - 'AI학습 부문(웅진스마트올)' |

| 2022 대한민국 교육대상 - 'AI학습 부문(웅진스마트올)' | |

| 2022 대한민국 브랜드 명예의 전당 - 'AI학습 부문(웅진스마트올)' | |

| 2022 영국 'BETT 2022 Kids Judge' - ARpedia | |

| 2022 독일 'iF 디자인 어워드 2022 본상' - 슈퍼팟잉글리시 | |

| 2022 GDWEB Design Awards 2022 Winner Prize 수상 - 유데미코리아 | |

| 2022 미국 'SIIA CODiE 어워드' Finalist 선정 - 매쓰피드 | |

| 2022 미국 'Mom's Choice Awards' 수상 - ARpedia | |

| 2022 '소셜아이어워드' 대상 수상 - '교육 인스타그램 분야(웅진씽크빅)' | |

| 2022 미국 'Teacher's Choice Awards' 수상 - ARpedia | |

| 2022 'CES 2023 혁신상 (Virtual&Augmented Reality, Mobile Apps)' - ARpedia | |

| 2022 '제22회 모바일기술대상' 장관상 수상 - 매쓰피드 | |

| 2023년 | 2023 대한민국 브랜드 명예의 전당 - 'AI학습 부문(웅진스마트올)' |

이외에 동사는 방대한 양의 책을 잘 읽을 수 있도록 패드와 전집, 인터랙티브북 마커세트를 통해 AR(증강현실) 기술 접목으로 오감을 만족시켜 상상력을 무한대로 자극하는 새로운 양방향 독서방식인 '인터랙티브북'을 개발하였습니다. 현재 사회, 과학, 문화, 백과 부문 등 13종 출시 하였으며 지속해서 능동적인 독서 경험이 가능한 콘텐츠를 연구개발하고 있습니다. 이와 같은 '인터랙티브북'의 성공에 따라 웅진씽크빅 최초의 글로벌 타겟 제품인 <ARpedia> 출시하였습니다.