|

|

2023.11.14 대표이사등의 확인.서명 확인서 |

분 기 보 고 서

(제 20기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 11월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 에이비프로바이오 |

| 대 표 이 사 : | 양진상 |

| 본 점 소 재 지 : | 대구광역시 달성군 유가읍 테크노중앙대로 139 |

| (전 화) 053) 582-8036 | |

| (홈페이지) http://www.abprobio.co.kr | |

| 작 성 책 임 자 : | (직 책) 사내이사 (성 명) 권형석 |

| (전 화) 053) 582-8036 | |

【 대표이사 등의 확인 】

|

|

2023.11.14 대표이사등의 확인.서명 확인서 |

I. 회사의 개요

1. 회사의 개요

(1) 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | 1 | 0 | 4 | 3 |

| 합계 | 3 | 0 | 0 | 4 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

㈜에이엔에이치 | 지분 100% 취득 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

(2) 회사의 법적/상업적 명칭

당사의 명칭은 "주식회사 에이비프로바이오" 이라고 표기합니다. 영문으로는 Abpro Bio Co., Ltd.라고 표기합니다. 약식으로 표기할 경우에는 에이비프로바이오 또는 Abpro Bio로 표기합니다.

(3) 설립일자

당사는 2004년 08월 12일 공작기계 등의 생산과 판매를 목적으로 대구에서 설립하여 사업을 영위하고 있습니다.

(4) 본사의 주소, 전화번호, 홈페이지 주소

| 본사 및 공장 | 주 소 | 대구광역시 달성군 유가읍 테크노중앙대로 139 |

| 전화번호 | 053) 582-8036 | |

| 홈폐이지 | http://www.abprobio.co.kr |

(5) 중소기업 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(6) 주요 사업의 내용 및 향후 추진하려는 신규사업

1) 회사가 영위하는 목적 사업

당사는 공작기계의 한 분류인 머시닝센터(MCT) 등을 제작하는 금속절삭기계 제조업을 영위하고 있습니다. 머시닝센터를 대/중/소형으로 나누었을 경우 소형급을 전문으로 제작 공급하는 회사이며, 영위하는 목적사업은 다음과 같습니다.

| 목적사업 |

비 고 |

|---|---|

|

1. 공작기계 제작 및 판매업 2. 전기, 전자부품 생산용 전동화설비 제작 및 판매업 3. 전용공작기계 제작 및 판매업 4. 자동차부품 제작 및 판매업 5. 일반기계부품 제작 및 판매업 6. 중장비부품 제작 및 판매업 7. 의료기기 제작 및 판매업 8. 의료기기 부품 제작 및 판매업 9. 의료기기 수리 및 판매업 10. 생명공학을 이용한 신기술, 신소재신제품 연구개발 및 제조, 판매 11. 생명정보의 연구개발, 판매 및 기타 서비스 12. 천연물을 이용한 신약 및 신품의 연구개발 및 제조, 판매 13. 의약품, 의약 외 품, 화장품 및 건강기능 식품, 음료의재료 및 완제품의 제조, 판매 및 수출입 14. 생명공학을 이용한 임상 및 연구 목적시약, 의약품 및 의료기기 등의 연구개발 및 판매 15. 인간의 질병치료 및 예방에 관련된 사업 16. 자회사, 관계회사자금 및 업무지원, 구매대행업 17. 유통, 물류 시스템 개발 및 판매 유지보수 18. IT기기 제조 및 유통 19. 지적재산권 보유 및 투자업 20. 지적재산권 분석 및 컨설팅업 21. 지적재산권 거래 및 중개서비스업 22. 지적재산권 라이센스 및 임대업 23. 부동산 임대 및 전대업 24. 부동산 투자개발 및 공급업 25. 부동산 관련 서비스업 26. 원전해체업 27. 암,치매 등의 질병 진단법 개발 및 판매 28. 암,치매 등의 예방 및 치료제 제조 및 판매 29. 항체신약개발, 제조 및 판매사업 30. 항체 및 단백질 제품 개발, 제조 및 판매사업 31. 바이오 단백질 재조합 의약품 연구개발업 32. 진단 및 바이오칩 개발, 제조 및 판매사업 33. 마스크 제조 및 판매 34. 위생용품 제조 및 판매업 35. 섬유 제조 및 판매업 36. 반도체 장비, 동 부분품의 제조, 판매, 서비스업 37. 디스플레이 장비, 동 부분품의 제조, 판매, 서비스업 38. 반도체 모듈, 디스플레이 모듈 제조, 판매, 서비스업 39. 자동화 설비, 동 부분품의 제조, 판매, 임대, 서비스업 40. 전자 제품, 동 부분품의 제조, 판매, 서비스업 41. 자동화 제어 관련 제조, 판매, 서비스업 42. 이차전지용 기계설비 제조, 판매, 서비스업 43. 위 각호에 관련된 제조업 44. 위 각호에 관련된 도소매 및 유통업 45. 위 각호에 관련된 수출입업 46. 위 각호에 관련된 연구, 연구지원 및 개발업 47. 위 각호에 관련된 용역과 기술의 제공 및 자문업 48. 위 각호에 관련된 전자상거래 및 통신 판매업 49. 위 각호에 관련된 유지 보수업 50. 위 각호에 부수되는 사업일체 |

- |

2) 향후 추진하려는 신규사업

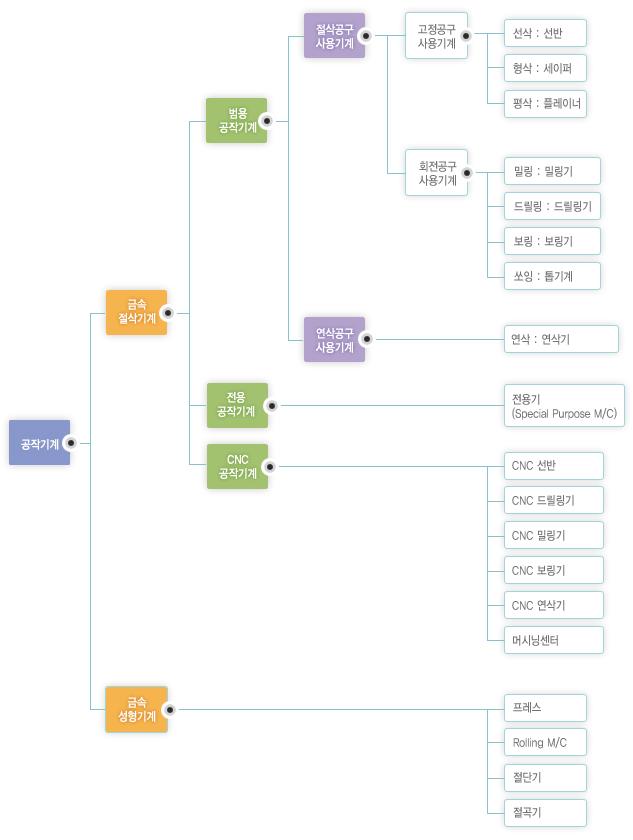

① 바이오사업

미국에 소재해 있는 Abpro Corporation사의 이중항체 바이오 의약품 아시아 지역 개발 사업을 추진 중에 있습니다. Abpro Corporation사와 이중항체 항암신약 개발과 아시아 지역 독점적 판권 부여받아 중국, 일본, 한국을 주 시장으로 하는 아시아 전 지역에 판권을 확보하여 총 48개국(아시아 전지역, Russia를 포함하는 CIS 국가 및 중동 국가 포함) 바이오 시장에 진출하여 사업을 영위할 예정입니다. 이중항체를 활용한 면역항암제인 ABP-100을 통하여 아시아 시장 진출 교두보 역할을 담당할 것이며, 황반변성 치료제 ABP-201을 통하여 중국 중심으로 급성장하는 당뇨 관련 시장 및 노화시장을 타겟으로하여 당사의 매출에 기여할 것으로 예상 합니다.

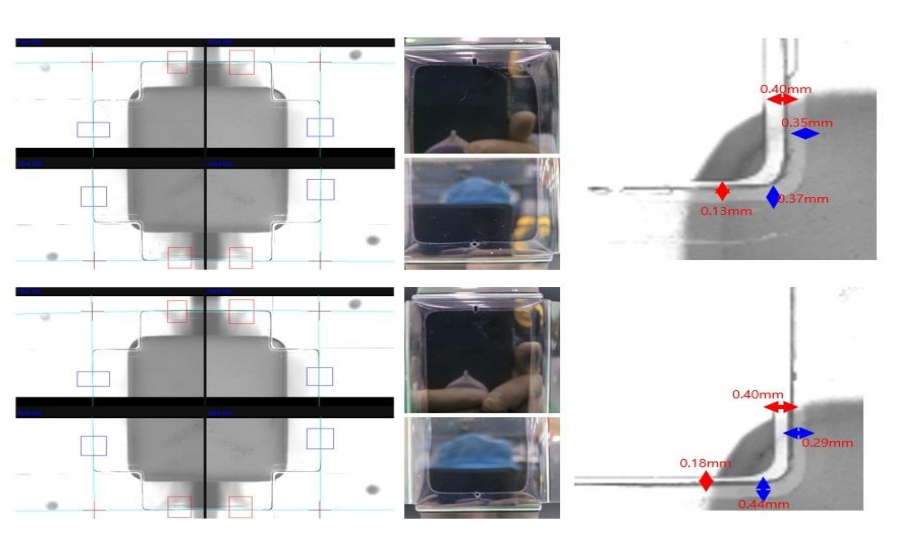

② CNC 고속가공기(4만~10만rpm)

CNC 고속가공기(4만~10만rpm) 머신은 가공시 고속의 스핀들 회전이 필요한 중/소형 제품을 경제적으로 생산할 수 있는 장비입니다. 통상적으로 고속 가공물 생산을 위해서는 유럽이나 일본의 고가 장비를 사용하여야 하므로 장비 투자비 뿐만 아니라 제조원가 비중이 크다는 단점이 있습니다. 당사는 가성비가 높은 스핀들을(최대 10만rpm) 채택하고 각 이송축의 구조를 최적화 하므로써 일반 고속가공기 대비 가격 경쟁력 및 제품의 정도를 높일 수 있는 장비를 고객에게 제공하여 투자비 개선 및 생산원가 절감 효과를 기여할 수 있습니다.

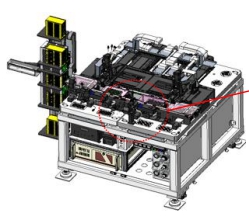

③ IT 장비 사업

CNC 가공기에서 축적한 구조 설계 기술 및 제어 기술을 접목하여 각종 IT 제품의 자동화 조립 장비 및 신뢰성 테스트 장비를 개발 대응하여 현재 수동생산 체제를 자동화 장비로 교체하여 고객의 인건비 절감에 기여할 뿐만 아니라 생산 품질의 향상을 통한 생산능률을 개선하여 생산원가 절감을 획기적으로 개선하려 합니다.

핸드폰, TV 등 주요 IT 제품의 생산 자동화, 검사 자동화 및 신규 개발품의 신뢰성 테스트 장비를 접목할 수 있는 시장을 새로운 사업분야로 형성하여 당사 매출의 새로운 견인차 역할을 할 것으로 전망 합니다.

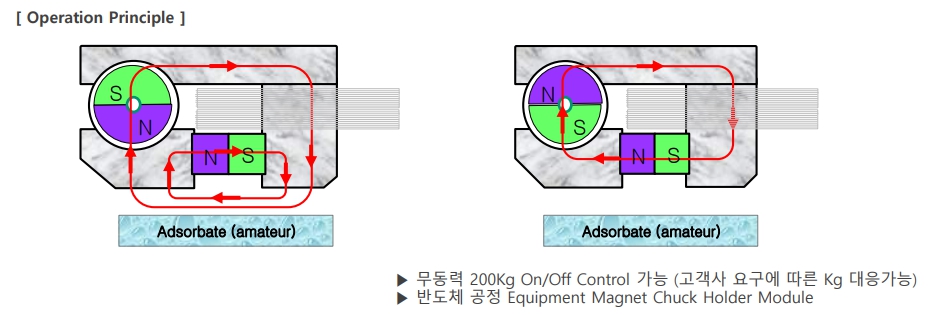

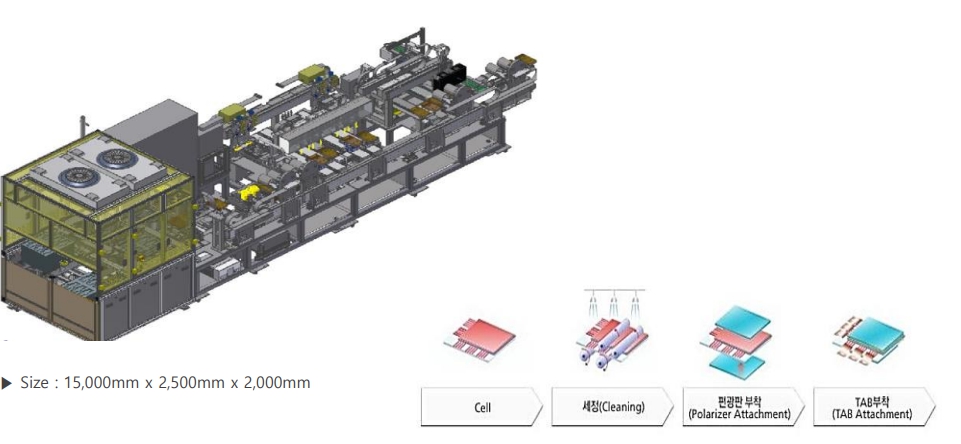

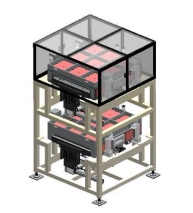

④ 반도체 장비 사업

디스플레이/반도체 장비 및 이차전지 제조공정의 핵심공정인 Module 공정 개발, 상용화 하면서 이차 전지 장비 사업 및 반도체 장비 사업에 진출여 매출에 기여할 것으로 예상 합니다.

(7) 신용평가에 관한 사항

| 평가일 | 재무결산 기준 | 평가기관명 (신용평가 등급범위) |

신용등급 (등급정의) |

신용등급 유효기간 |

|---|---|---|---|---|

| 2015.05.18 | 2014.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

BBB+ (상거래를 위한 신용능력이 양호하나, 결제여건 및 환경악화에 따라 거래안정성 저하가능성이 있는 기업임 |

2016.05.17 |

| 2016.04.13 | 2015.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

BBB+ (상거래를 위한 신용능력이 양호하나, 결제여건 및 환경악화에 따라 거래안정성 저하가능성이 있는 기업임 |

2017.04.12 |

| 2017.04.13 | 2016.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

BBB0 (상거래를 위한 신용능력이 양호하나, 결제여건 및 환경악화에 따라 거래안정성 저하가능성이 있는 기업임 |

2018.04.12 |

| 2018.12.13 | 2017.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

BB+ (상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가 우려되는 기업임) |

2019.06.30 |

| 2019.04.22 | 2018.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

BB+ (상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가 우려되는 기업임) |

2020.04.21 |

| 2020.04.28 | 2019.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

BB- (상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가 우려되는 기업임) |

2021.04.27 |

| 2021.05.11 | 2020.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

B+ (상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업임) |

2022.05.10 |

| 2022.04.26 | 2021.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

B+ (상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업임) |

2023.04.25 |

| 2023.04.18 | 2022.12.31 | NICE평가정보 주식회사 (AAA ~ D) |

B+ (상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업임) |

2023.04.17 |

(8) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2015년 04월 13일 | - | - |

2. 회사의 연혁

(1) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 02월 22일 | 임시주총 | 사외이사 배석철 | - | - |

| 2019년 02월 22일 | 임시주총 | 사외이사 최정훈 | - | - |

| 2019년 04월 09일 | - | - | - | 사외이사 최정훈 사임 |

| 2019년 06월 13일 | - | - | - | 사외이사 배석철 사임 |

| 2019년 08월 23일 | - | - | - | 대표이사 이성민 사임 |

| 2019년 08월 23일 | - | - | - | 대표이사 정성진 사임 |

| 2019년 08월 23일 | - | - | - | 사내이사 조상경 사임 |

| 2019년 08월 23일 | - | - | - | 사외이사 윤기호 사임 |

| 2019년 08월 23일 | - | - | - | 감사 박정호 사임 |

| 2019년 08월 23일 | 임시주총 | 대표이사 양진상 | - | - |

| 2019년 08월 23일 | 임시주총 | 대표이사 IAN YAN PUI CHAN | - | - |

| 2019년 08월 23일 | 임시주총 | 사내이사 이재용 | - | - |

| 2019년 08월 23일 | 임시주총 | 사내이사 EUGENE YAN HO CHAN | - | - |

| 2019년 08월 23일 | 임시주총 | 사내이사 ROBER SAMUEL LANGER | - | - |

| 2019년 08월 23일 | 임시주총 | 사내이사 이근호 | - | - |

| 2019년 08월 23일 | 임시주총 | 사외이사 강갑진 | - | - |

| 2019년 08월 23일 | 임시주총 | 사외이사 전재홍 | - | - |

| 2019년 08월 23일 | 임시주총 | 사외이사 안기철 | - | - |

| 2019년 08월 23일 | 임시주총 | 사외이사 기준환 | - | - |

| 2019년 08월 23일 | 임시주총 | 감사 이홍주 | - | - |

| 2020년 06월 24일 | - | - | - | 사내이사 이재용 사임 |

| 2020년 09월 24일 | - | - | - | 사내이사 이근호 사임 |

| 2020년 09월 24일 | - | - | - | 감사 이홍주 |

| 2020년 09월 24일 | 임시주총 | 사내이사 안원환 | - | - |

| 2020년 09월 24일 | 임시주총 | 사내이사 권형석 | - | - |

| 2020년 09월 24일 | 임시주총 | 감사위원 전재홍 | - | - |

| 2020년 09월 24일 | 임시주총 | 감사위원 기준환 | - | - |

| 2020년 09월 24일 | 임시주총 | 감사위원 권형석 | - | - |

| 2022년 08월 23일 | 임시주총 | - | 대표이사 양진상 | - |

| 2022년 08월 23일 | 임시주총 | - | 사내이사 IAN YAN PUI CHAN | - |

| 2022년 08월 23일 | 임시주총 | - | 사내이사 EUGENE YAN HO CHAN | - |

| 2022년 08월 23일 | 임시주총 | - | 사내이사 ROBER SAMUEL LANGER | - |

| 2022년 08월 23일 | 임시주총 | - | 사외이사 강갑진 | - |

| 2022년 08월 23일 | 임시주총 | - | 사외이사 안기철 | - |

| 2022년 08월 23일 | 임시주총 | - | 사외이사 기준환 | - |

| 2022년 08월 23일 | 임시주총 | - | 사외이사 전재홍 | - |

| 2022년 08월 23일 | 임시주총 | - | 감사위원 전재홍 | - |

| 2022년 08월 23일 | 임시주총 | - | 감사위원 기준환 | - |

| 2023년 02월 03일 | - | - | - | 사외이사 안기철 사임 |

| 2023년 03월 31일 | 정기주총 | - | 사내이사 안원환 | - |

| 2023년 03월 31일 | 정기주총 | - | 사내이사 권형석 | - |

| 2023년 03월 31일 | 정기주총 | - | 감사위원 권형석 | - |

| 2023년 10월 15일 | - | - | - | 사내이사 EUGENE YAN HO CHAN 사임 |

(2) 회사의 연혁

|

시 기 |

내 용 |

|---|---|

|

1991년 04월 |

다사기계설립 |

|

1992년 06월 |

다사엔지니어링(다사기계에서 사명변경) |

|

1993년 03월 |

대우중공업㈜ 협력업체 등록 |

|

2000년 10월 |

대우중공업㈜ 자동화라인 전용기개발 및 납품 (1991.04~2000.10) |

|

2000년 10월 |

KS A 9001:1998 / ISO 9001:1994 품질경영시스템 최초 인증 |

|

2001년 04월 |

고속정밀 머시닝센터 개발 및 양산(ACE-TC360) |

|

2002년 05월 |

APC TYPE 머시닝센터 개발 및 양산(ACE-TC320D) |

|

2002년 11월 |

기업부설연구소 설립(한국산업기술진흥협회) |

|

2002년 11월 |

벤처기업확인 획득(기술보증기금) |

|

2003년 11월 |

관계사 ㈜이노메카텍 신규 법인 설립 |

|

2003년 11월 |

위아㈜ 협력업체 등록 |

|

2004년 03월 |

고속정밀머시닝센터 (모델명:VX 380T, VX380TD) 개발 및 양산 |

|

2004년 08월 |

㈜다사 법인 전환 |

|

2006년 06월 |

성서4차단지 신축공장 이전 |

|

2006년 08월 |

경제형 VX380Tec 개발 완료 |

|

2006년 08월 |

기술혁신형 중소기업(INNO-BIZ)획득 |

|

2007년 03월 |

대구시 스타기업 선정 |

|

2007년 03월 |

대사수공(위해) 유한공사 중국법인설립 |

|

2008년 08월 |

㈜이노메카텍 & ㈜다사 합병후 '㈜유지인트' 사명변경 |

|

2009년 01월 |

자가Brand UT-Series 탄생 |

|

2010년 09월 |

볼 스크류의 베어링 방수구조 특허 등록(제 10-0984285 호) |

|

2010년 12월 |

대구광역시 중소기업 대상 '대상' 수상 |

|

2011년 02월 |

볼 스크류의 냉각장치 특허 등록(제 10-1017840 호) |

|

2011년 02월 |

볼 스크류 조립체의 냉각장치 특허 등록(제 10-1017842 호) |

|

2011년 02월 |

공작기계에 사용하는 스핀들의 냉각장치 특허 등록(제 10-1017843 호) |

|

2011년 02월 |

볼 스크류의 베어링 방수구조 특허 등록(제 10-1017844 호) |

|

2011년 02월 |

자동 공구교환장치 특허 등록(제 10-1017845 호) |

|

2011년 09월 |

한국산업은행 30억 투자유치 |

|

2011년 11월 |

원주형으로 쿨런트가 분사되는 공작기계 특허 등록(제 10-0930250 호) |

|

2011년 12월 |

리니어모터 브레이크 장치 특허 등록(제 10-1101150 호) |

|

2011년 12월 |

제 48 회 무역의 날 수출 500만불 탑 수상 |

|

2012년 01월 |

UM-450 / XT6000S/2SP 개발 및 양산 |

|

2012년 01월 |

5축 초고속 고정밀 머시닝센터 개발(지역전략기획기술개발사업) |

|

2012년 04월 |

정보화경영체제(IMS) 인증(중소기업기술정보진흥원) |

|

2012년 12월 |

제 49 회 무역의 날 수출 1,000만불 탑 수상 |

|

2013년 05월 |

4축 가공 머시닝 센터 특허 등록(제 10-1265708 호) |

|

2013년 05월 |

머시닝센터의 자동 공구교환장치 특허 등록(제 10-1271564 호) |

|

2013년 05월 |

WORLD CLASS 300 기업 선정(중소기업청) |

|

2013년 10월 |

EastBridge Asian Mid-Market Opportunity Fund, L.P, Dallah EastBridge Investment Company 115억 투자 투자유치 |

|

2013년 12월 |

Long 스트로크를 갖는 이중 스핀들 머시닝 센터 특허 등록(제 10-1338405 호) |

|

2013년 12월 |

제 50 회 무역의 날 수출 2,000만불 탑 수상 |

|

2014년 03월 |

대표이사 변경(이현우, 배진기 각자 대표) |

|

2014년 04월 |

현풍 테크노폴리스 신축공장 착공 |

| 2014년 12월 | 제 51 회 무역의 날 수출 3,000만불 탑 수상 |

| 2015년 01월 | 테크노폴리스 신축공장 이전 |

| 2015년 04월 | 한국거래소 상장(코스닥시장) |

| 2015년 06월 | 대사수공(위해)유한공사 상해분공사 설립 |

| 2015년 10월 | 대사수공(위해) 유한공사 중국법인 상호변경(변경 후 : 위해유지인트수공유한공사) |

| 2015년 10월 | 2015년 우수자본재 개발유공자 "철탑 산업훈장"수훈 |

|

2016년 03월 |

대표이사 변경( 배진기 대표) |

| 2016년 06월 | 두산공작기계 ODM 공급계약 체결 |

| 2016년 06월 | 최대주주변경[최대주주 : ㈜딜던쉐어즈] |

| 2016년 06월 | 대표이사 변경(박승준, 김정민 각자 대표) |

| 2016년 11월 | 대표이사 변경(이승환, 박승준 각자 대표) |

| 2017년 03월 | W축 이송부를 구비한 멀티스핀들 머시닝센터 특허 등록(제10-1724057) |

| 2017년 03월 | 단구동식 듀얼 매거진을 갖는 자동공구교환장치 특허 등록(제10-1724056) |

| 2017년 03월 | 공작기계용 도어 개폐장치 특허 등록(제10-1724055) |

| 2017년 07월 | 대표이사 변경(이성민,정성진 각자 대표) |

| 2018년 08월 |

좌우 대칭형 공작 모듈을 갖는 머시닝 센터 특허 등록(제10-1868559) |

| 2019년 02월 | 상부 설치형 콘트롤 박스를 갖는 공작 기계(제10-1949974호) |

| 2019년 08월 | 상호 변경[㈜유지인트 => ㈜에이비프로바이오] |

| 2019년 08월 | 대표이사 변경(양진상, IAN YAN PUI CHAN 각자 대표) |

| 2019년 10월 | Abpro Bio International. Inc 설립 |

| 2019년 10월 | ㈜에이비프로파마 설립 |

| 2020년 01월 | ㈜티에스 설립 |

| 2020년 06월 | ㈜티에스 매각 |

| 2022년 08월 |

대표이사 변경(양진상 대표) |

(3) 회사의 본점소재지 및 그 변경

| 일자 | 내용 | 주소 |

|---|---|---|

| 2004.08.12 | 법인설립 | 대구광역시 달서구 파산동 701-10 |

| 2006.07.07 | 본점이전 | 대구광역시 달서구 성서4차첨단로 174(월암동) |

| 2015.02.10 | 본점이전 | 대구광역시 달성군 유가읍 테크노중앙대로 139 |

3. 자본금 변동사항

(1) 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 20기 3분기 (2023년 3분기말) |

19기 (2022년말) |

18기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 284,389,721 | 273,689,721 | 260,203,996 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 142,194,860,500 | 136,844,860,500 | 130,101,998,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 142,194,860,500 |

136,844,860,500 |

130,101,998,000 |

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | ||

|---|---|---|---|---|

| 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,000,000,000 | 1,000,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 579,544,301 | 579,544,301 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 295,154,580 | 295,154,580 | - | |

| 1. 감자 | - | - | - | |

| 2. 이익소각 | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | 295,154,580 | 295,154,580 | 주식병합으로 감소 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 284,389,721 | 284,389,721 | - | |

| Ⅴ. 자기주식수 | 1,815 | 1,815 | 주1) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 284,387,906 | 284,387,906 | - | |

주1) 2017.08.23. 주식 병합시 취득한 단수주 입니다.

(2) 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,815 | - | - | - | 1,815 | 주식병합시 단수주 | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,815 | - | - | - | 1,815 | - | ||

| - | - | - | - | - | - | - | |||

5. 정관에 관한 사항

(1) 정관 변경 관련

- 2021년 03월 30일 제17기 정기주주총회에서는 정관 변경 안건이 포함되지 않았습니다.

- 2022년 03월 31일 제18기 정기주주총회에서는 정관 변경 안건이 포함되지 않았습니다.

- 2022년 08월 23일 제19기 임시주주총회에서는 정관 변경 안건이 포함 되었습니다 .

- 2023년 03월 31일 제19기 정기주주총회에서는 정관 변경 안건이 포함 되었습니다 .

- 정관의 최근 개정일 : 2023년 03월 31일 (제19기 정기주주총회)

(2) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 09월 24일 | 제17기 임시주주총회 | 사업목적 추가 및 삭제 공고방법 조문 원시 정관 관련 조문 주주명부의 폐쇄 조문 감사위원회 관련 조문 재무제표 관련 조문 |

사업목적 효율화 홈페이지 주소 변경 조문 삭제 주주명부의 폐쇄 기간 단축 감사위원회 도입으로 인한 변경 재무제표의 승인을 이사회 결의로도 승인 할 수 있다는 조항 명문화 |

| 2022년 08월 23일 | 제19기 임시주주총회 | 주식등의 전자등록 조문 신주의 동등배당 조문 주식매수선택권 조문 주주명부 작성.비치 조문 전환사채의 발행 조문 감사위원회 구성 조문 감사위원회 대표의 선임 조문 감사위원회의 직무 등 조문 이익배당 조문 |

주식등의 전자등록 조문 정비 동등배당 원칙 명시 상법 제542조의3 제2항 및 상법 시행령 제30조 반영주주명부 작성 비치 전자증권법 규정 내용 반영 상법 및 전자증권법 반영 상법 제350조 제3항른 조문 정비 전자투표 도입 시 감사위원회위원 선임의 주주총회 결의요건 완화에 관한 내용을 반영 및 조문 정비 감사위원회 대표의 선임 조문 정비 감사위원회의 직무 등 조문 정비 이익 배당 조문 정비 |

| 2023년 03월 31일 | 제19기 정기주주총회 | 사업목적 추가 | 사업목적 추가 |

(3) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 공작기계 제작 및 판매업 | 영위 |

| 2 | 전기, 전자부품 생산용 전동화설비 제작 및 판매업 | 영위 |

| 3 | 전용공작기계 제작 및 판매업 | 영위 |

| 4 | 자동차부품 제작 및 판매업 | 영위 |

| 5 | 일반기계부품 제작 및 판매업 | 영위 |

| 6 | 중장비부품 제작 및 판매업 | 영위 |

| 7 | 의료기기 제작 및 판매업 | 미영위 |

| 8 | 의료기기 부품 제작 및 판매업 | 미영위 |

| 9 | 의료기기 수리 및 판매업 | 미영위 |

| 10 | 생명공학을 이용한 신기술, 신소재신제품 연구개발 및 제조, 판매 | 영위 |

| 11 | 생명정보의 연구개발, 판매 및 기타 서비스 | 영위 |

| 12 | 천연물을 이용한 신약 및 신품의 연구개발 및 제조, 판매 | 영위 |

| 13 | 의약품, 의약 외 품, 화장품 및 건강기능 식품, 음료의재료 및 완제품의 제조, 판매 및 수출입 | 영위 |

| 14 | 생명공학을 이용한 임상 및 연구 목적시약, 의약품 및 의료기기 등의 연구개발 및 판매 | 영위 |

| 15 | 인간의 질병치료 및 예방에 관련된 사업 | 영위 |

| 16 | 자회사, 관계회사자금 및 업무지원, 구매대행업 | 영위 |

| 17 | 유통, 물류 시스템 개발 및 판매 유지보수 | 영위 |

| 18 | IT기기 제조 및 유통 | 영위 |

| 19 | 지적재산권 보유 및 투자업 | 영위 |

| 20 | 지적재산권 분석 및 컨설팅업 | 미영위 |

| 21 | 지적재산권 거래 및 중개서비스업 | 미영위 |

| 22 | 지적재산권 라이센스 및 임대업 | 미영위 |

| 23 | 부동산 임대 및 전대업 | 영위 |

| 24 | 부동산 투자개발 및 공급업 | 미영위 |

| 25 | 부동산 관련 서비스업 | 영위 |

| 26 | 원전해체업 | 미영위 |

| 27 | 암,치매 등의 질병 진단법 개발 및 판매 | 영위 |

| 28 | 암,치매 등의 예방 및 치료제 제조 및 판매 | 영위 |

| 29 | 항체신약개발, 제조 및 판매사업 | 영위 |

| 30 | 항체 및 단백질 제품 개발, 제조 및 판매사업 | 영위 |

| 31 | 바이오 단백질 재조합 의약품 연구개발업 | 영위 |

| 32 | 진단 및 바이오칩 개발, 제조 및 판매사업 | 영위 |

| 33 | 마스크 제조 및 판매 | 영위 |

| 34 | 위생용품 제조 및 판매업 | 영위 |

| 35 | 섬유 제조 및 판매업 | 영위 |

| 36 | 반도체 장비, 동 부분품의 제조, 판매, 서비스업 | 영위 |

| 37 | 디스플레이 장비, 동 부분품의 제조, 판매, 서비스업 | 영위 |

| 38 | 반도체 모듈, 디스플레이 모듈 제조, 판매, 서비스업 | 영위 |

| 39 | 자동화 설비, 동 부분품의 제조, 판매, 임대, 서비스업 | 영위 |

| 40 | 전자 제품, 동 부분품의 제조, 판매, 서비스업 | 영위 |

| 41 | 자동화 제어 관련 제조, 판매, 서비스업 | 영위 |

| 42 | 이차전지용 기계설비 제조, 판매, 서비스업 | 영위 |

| 43 | 위 각호에 관련된 제조업 | 영위 |

| 44 | 위 각호에 관련된 도소매 및 유통업 | 영위 |

| 45 | 위 각호에 관련된 수출입업 | 영위 |

| 46 | 위 각호에 관련된 연구, 연구지원 및 개발업 | 영위 |

| 47 | 위 각호에 관련된 용역과 기술의 제공 및 자문업 | 영위 |

| 48 | 위 각호에 관련된 전자상거래 및 통신 판매업 | 영위 |

| 49 | 위 각호에 관련된 유지 보수업 | 영위 |

| 50 | 위 각호에 부수되는 사업일체 | 영위 |

(4) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023.03.31 | - | 36. 반도체 장비, 동 부분품의 제조, 판매, 서비스업 |

| 추가 | 2023.03.31 | - | 37. 디스플레이 장비, 동 부분품의 제조, 판매, 서비스업 |

| 추가 | 2023.03.31 | - | 38. 반도체 모듈, 디스플레이 모듈 제조, 판매, 서비스업 |

| 추가 | 2023.03.31 | - | 39. 자동화 설비, 동 부분품의 제조, 판매, 임대, 서비스업 |

| 추가 | 2023.03.31 | - | 40. 전자 제품, 동 부분품의 제조, 판매, 서비스업 |

| 추가 | 2023.03.31 | - | 41. 자동화 제어 관련 제조, 판매, 서비스업 |

| 추가 | 2023.03.31 | - | 42. 이차전지용 기계설비 제조, 판매, 서비스업 |

(4-2) 변경 사유

| 구 분 | 내용 |

|---|---|

| 변경 취지 및 목적, 필요성 | 사업다각화 등의 경영상의 목적으로 반도체 장비 및 이차전지 사업등을 추가 |

| 사업목적 변경 제안 주체 | 이사회 |

| 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등 |

반도체 장비 및 이차전지 사업등을 영위하는 ㈜에이엔에이치를 93억원에 인수 하였습니다 . 추후 새로운 사항이 결정될 경우, 시장 안내를 충실히 이행할 예정입니다. 해당 사업의 향후 사업 성장 및 투자여부 등에 따라 영향도가 변경될 수 있습니다. |

(5) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 반도체 장비, 동 부분품의 제조, 판매, 서비스업 | 2023.03.31 |

| 2 | 디스플레이 장비, 동 부분품의 제조, 판매, 서비스업 | 2023.03.31 |

| 3 | 반도체 모듈, 디스플레이 모듈 제조, 판매, 서비스업 | 2023.03.31 |

| 4 | 자동화 설비, 동 부분품의 제조, 판매, 임대, 서비스업 | 2023.03.31 |

| 5 | 전자 제품, 동 부분품의 제조, 판매, 서비스업 | 2023.03.31 |

| 6 | 자동화 제어 관련 제조, 판매, 서비스업 | 2023.03.31 |

| 7 | 이차전지용 기계설비 제조, 판매, 서비스업 | 2023.03.31 |

(5-1) 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

반도체 장비 및 이차전지 시장은 성장 잠재력이 큰 시장으로 , 당사는 사업 및 매출의 다각화 목적으로 반도체 장비 및 이차전지 시장으로 진출 하기 위해 사업 목적을 추가 하였습니다 .

(5-2) 시장의 주요 특성ㆍ규모 및 성장성

산업의 특성 :

반도체 장비 산업은 Life Cycle이 비교적 짧은 고부가 지식 집약 산업으로 시장진입 시점의 결정이 매우 중요하고, 한 세대 장비 기술이 완전히 성숙되기 전에 다음 세대로의 장비 기술로 전환되는 속도가 빨라 지속적인 장비 개발이 필요합니다.

이에, 반도체 장비 산업은 급속한 기술 혁신이 꾸준히 진행 중이며, 지속적인 R&D를통한 차세대 반도체 공정 기술의 전개 방향을 정확하게 예측, 준비해야 하는 고위험 산업입니다.

전방 디스플레이 패널 산업은 원재료와 부품, 장비 등을 공급받아 가공 및 조립하는 시스템 산업으로 후방산업 발전에 미치는 파급효과가 매우 큰 특징이 있습니다. 특히 전체 설비투자에서 장비의 비중이 60%이상이며, 패널 생산 수율의 90%이상이 장비 성능에 의해 좌우될 정도로 장비가 중요한 경쟁력 요소입니다. 디스플레이 장비 산업은 대규모 연구개발 비용 소요와 장비 대형화에 따른 인프라 구축을 위해 대규모의 자금력이 요구되며 패널업체와의 유기적인 관계 형성이 없이는 시장진입이 어려운 산업입니다. 또한 검증 받은 업체 위주로 차세대 개발에 대한 기회가 주어지고 재구매가 이어지는 특성이 강하며 장비별로 세계 2~3개 선진 업체가 경쟁하고 있는 등 시장 진입 장벽이 큰 만큼 검증 받은 소수 업체간의 경쟁으로 이루어지는 산업입니다. 또한 반도체와 마찬가지로 지식기반 산업으로서 고급 두뇌 인력을 활용한 연구개발 능력에 따라 사업의 성패가 좌우되고 있습니다.

성장성 :

반도체 장비 산업은 반도체 회로 설계, 웨이퍼의 제조, 웨이퍼의 가공, 반도체 칩의 조립, 검사 등 반도체 소자를 생산하기 위하여 사용되는 제반 장비를 제조하는 산업으로 전방 산업인 반도체 산업의 경기와 밀접한 관계를 맺고 있습니다. 따라서 반도체 장비 산업의 경기는 반도체 산업의 경기와 유사한 사이클을 보입니다.즉,반도체 장비 산업은 경기 변동에 따른 경영실적의 변동성이 반도체 산업은 물론 타 산업에 비하여 상대적으로 큰 산업입니다. 향후에는 기존의 스마트 디바이스시장 외에 AI, IoT, 클라우드컴퓨팅, 무인주행차량 등 여러분야의 신기술과 결합되어 네트워크로 연결하고 사물을 지능화하는 4차 산업혁명으로,더 빠른 처리속도의 반도체를 필요로 하게 되며 기존보다 넓고 다양한 산업분야에서 수요가 발생할 것으로 전망하고 있습니다.

한국과 중국을 중심으로 한 OLED 투자가 설비투자를 주도할 것으로 예상되며, 이에 따라 OLED 관련 장비 시장 또한 성장할 것으로 예상됩니다.국내외OLED 시장 및 전지 시장의 투자 확대, 아울러 물류시장의 투자가 지속적으로 이루어지고 있으며, 당사 또한 적극적으로 설비의 수주를 위해 지속적인 기술개발을 하고 있으며, 특히 전지 시장의 경우 미국, EU 시장 등 글로벌 시장에서 경쟁력을 확보하기 위한 국내 업체의 투자규모 확대가 뚜렷해짐에 따라 관련 장비의 수주도 지속적으로 이어질 것으로 예상하고 있습니다.

이차전지는 2025년까지 국내 이차전지 생산 용량을 2021년 대비 1.5배 규모로 키우고 전기차 생산 규모는 2026년까지 95조 투자 및 현재 대비 5배를 늘릴 예정이며, 전 세계 배터리가 2030년까지는 4천700기가와트시(GWh)의 수요량이 예상됩니다. 이에 전기차 시장이 타 산업과 달리 생명과 직결돼 있어 기술 신뢰성이 중요한 만큼 실적 레퍼런스와 성능을 갖춘 국내 업체들이 더욱 각광을 받을 예정입니다.

(5-3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

반도체 장비 및 이차전지 사업등을 영위하는 ㈜에이엔에이치를 93억원에 인수 하였습니다.

(5-4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

반도체 장비 및 이차전지 사업등을 영위하는 ㈜에이엔에이치를 인수하여 100% 자회사가 되어 사업 추진이 완료 되었습니다.

(5-5) 기존 사업과의 연관성

해당사항 없습니다.

(5-6) 주요 위험

반도체 장비 산업은 반도체 회로 설계, 웨이퍼의 제조, 웨이퍼의 가공, 반도체 칩의 조립, 검사 등 반도체 소자를 생산하기 위하여 사용되는 제반 장비를 제조하는 산업으로 전방 산업인 반도체 산업의 경기와 밀접한 관계를 맺고 있습니다. 따라서 반도체 장비 산업의 경기는 반도체 산업의 경기와 유사한 사이클을 보입니다.

그러나 반도체 장비 산업의 성장 진폭은 반도체 산업의 진폭보다 더 크게 나타나고, 불경기 시에는 그 타격이 반도체 소자 업체에 비하여 상대적으로 큽니다. 즉, 반도체 장비 산업은 경기 변동에 따른 경영실적의 변동성이 반도체 산업은 물론 타 산업에 비하여 상대적으로 큰 산업입니다.

디스플레이 장비산업은 디스플레이 패널 제조산업의 후방산업으로서 디스플레이 패널 제조산업에 연동하여 반응하는 산업입니다. 패널 업체의 투자시기에 수주와 매출이 집중되고 1~2년간 차세대 기술개발에 집중해야 하는 경기변동의 폭이 큰 산업으로, 이를 극복하기 위해서는 매출처 다변화를 통하여 업체마다 차이가 있는 투자시기를 매출 평준화의 기회로 만들어야 하는 산업입니다. 또한, 한 세대가 1년~1.5년 주기로 진화함에 따라 기판 크기, 생산성 향상, 새로운 공정개념 등을 지속적으로 개발해야 하며 세대간 적기 개발, 생산에 실패할 경우 한 세대 물량 전체를 놓칠 수 있는 산업입니다.

(5-7) 향후 추진계획

1) 현재 반도체 장비 및 이차전지 사업등을 영위하는 ㈜에이엔에이치를 2023.02.28 100% 인수 하였습니다 .

2) 향후 1년 이내 추진 예정사항: 새로운 사항이 결정될 경우, 시장 안내를 충실히 이행할 예정입니다.

3) 조직 및 인력 확보 계획 : 반도체 장비 및 이차전지 사업등을 영위하는 ㈜에이엔에이치를 2023.02.28 100% 인수 함에 따라 당사는 본 사업의 조직 및 인력을 이미 확보 하였습니다 . 새로운 사항이 결정될 경우, 시장 안내를 충실히 이행할 예정입니다.

(5-8) 미추진 사유

해당사항 없습니다 .

II. 사업의 내용

1. 사업의 개요

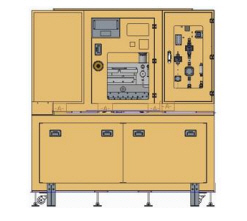

※ 공작기계 사업부

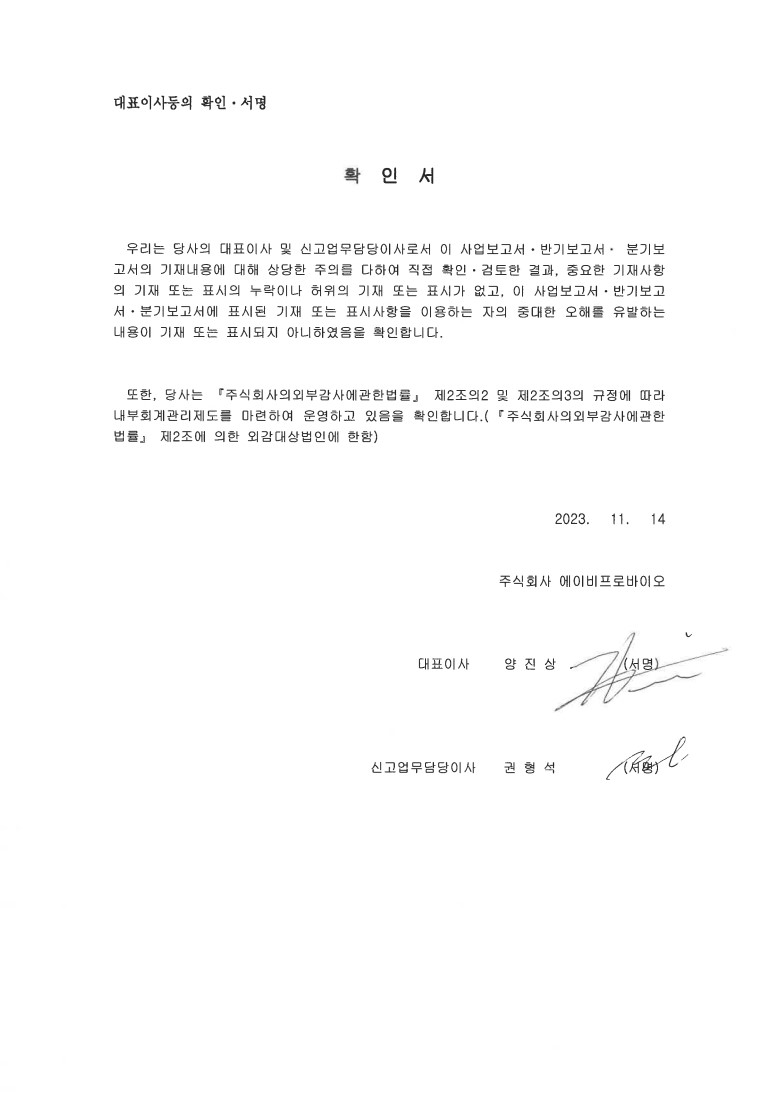

공작기계(Machine Tool)는 금속절삭기계와 금속성형기계 두 분류로 나누어지며, 중 금속절삭기계는 다시 범용공작기계, 전용공작기계, CNC공작기계 등 세 분류로 나누어지고, CNC공작기계는 다시 CNC선반, CNC 드릴링기, CNC밀링기, CNC보링기, CNC연삭기, 머시닝센터 여섯 분류로 나누어집니다.

당사는 위 여섯 분류 중 머시닝센터 분류에 속하며 머시닝센터 중에서도 소형급인 소형머시닝센터를 개발, 생산, 판매하는 회사입니다.

|

|

공작기계의 분류 |

※바이오 신약개발 사업

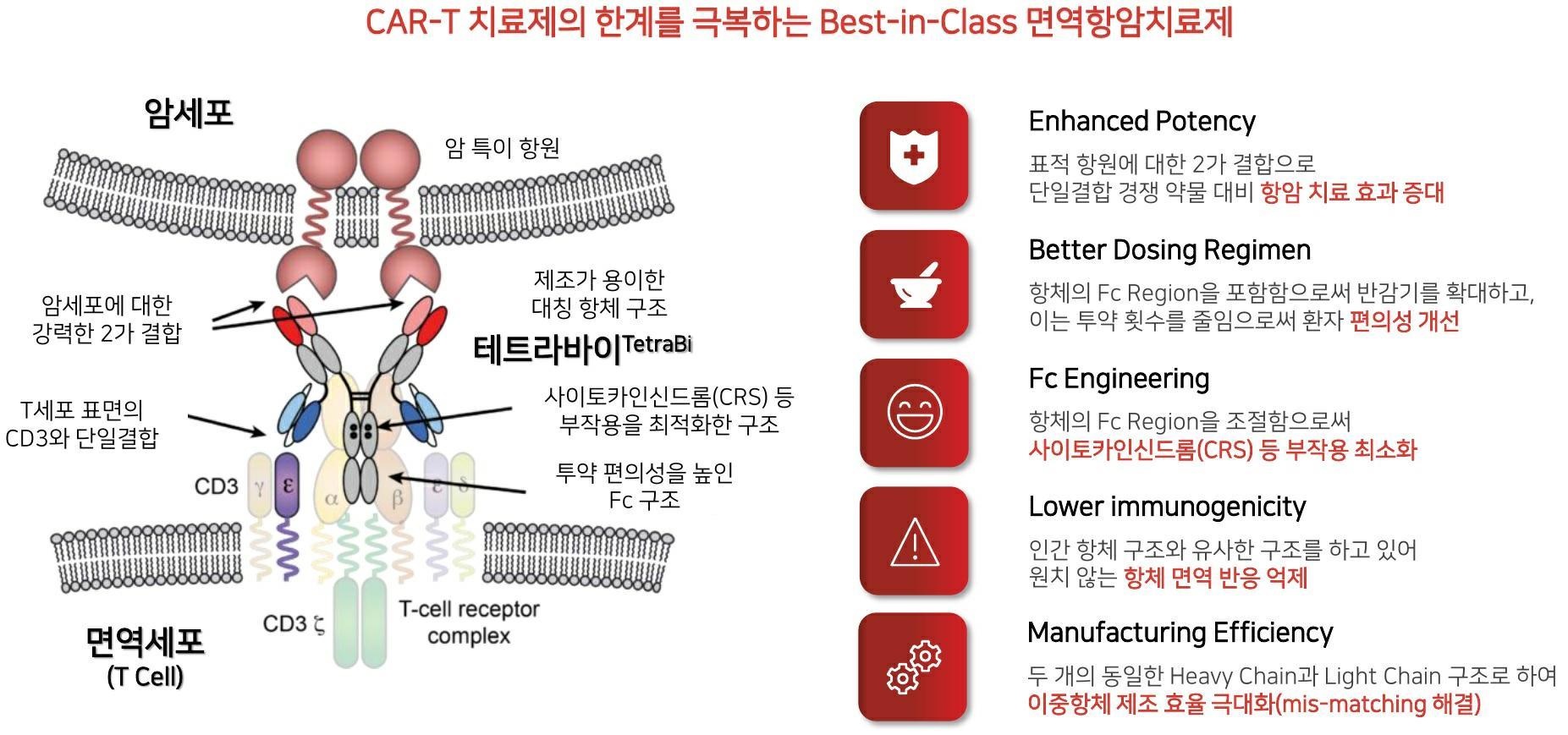

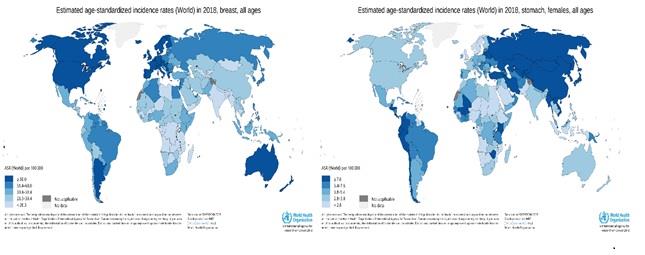

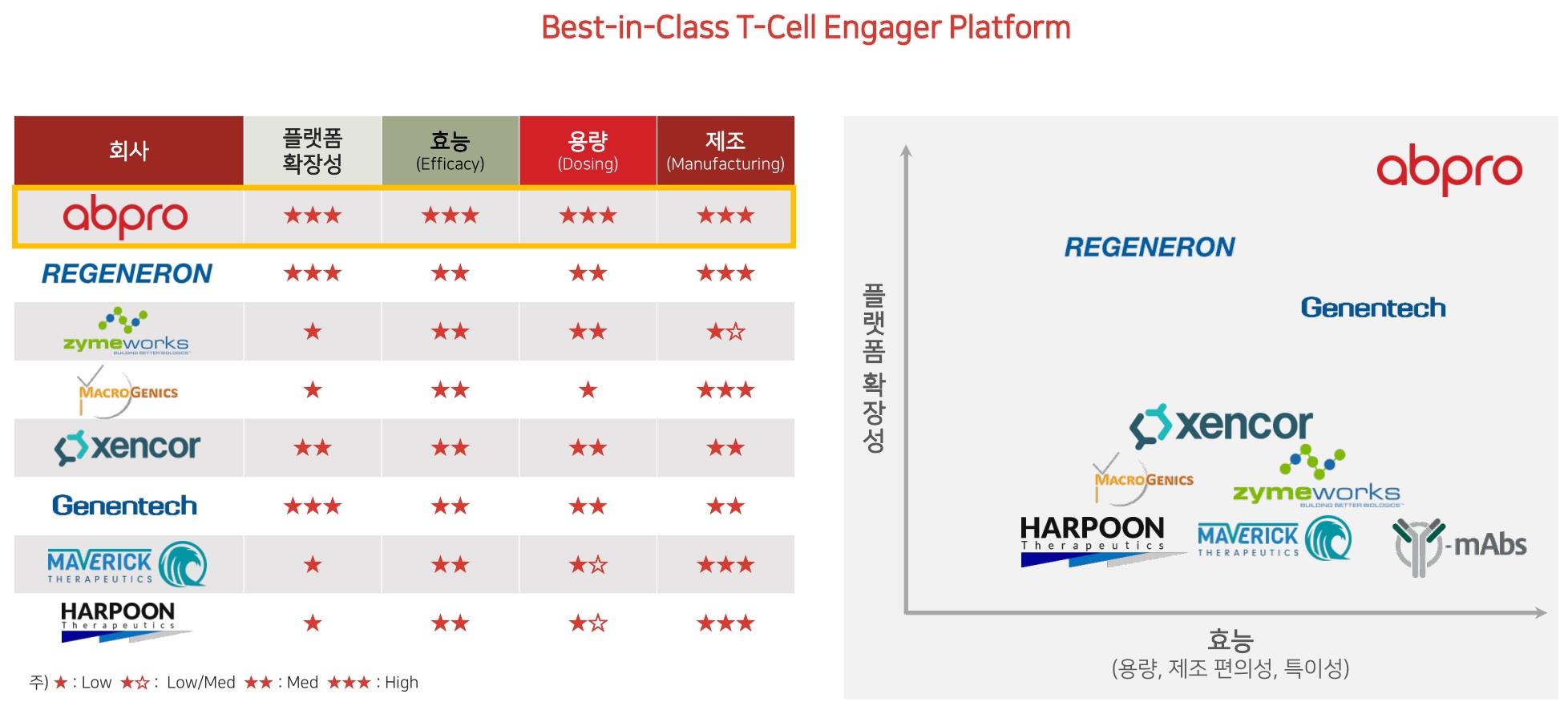

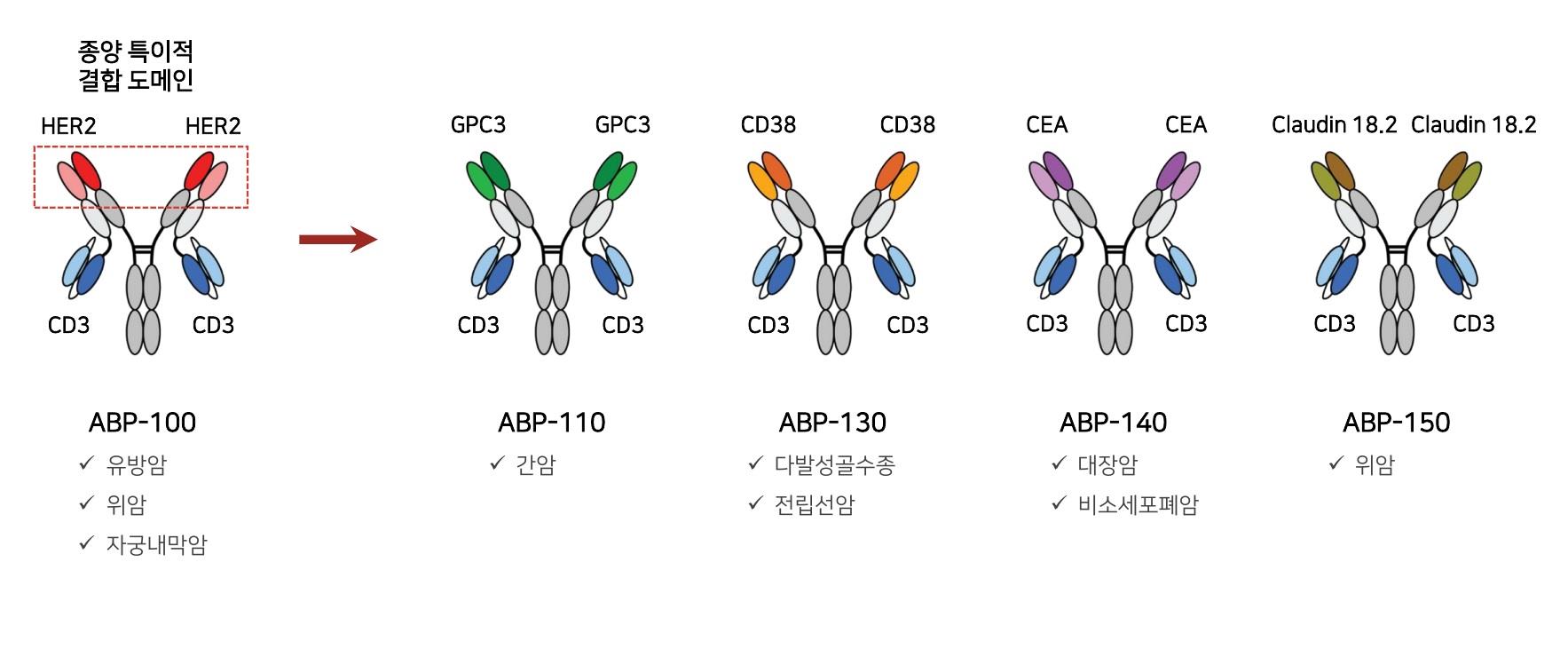

당사는 2019년 10월 23일 미국 메사추세츠 소재Abpro Corporation사(주사업: 신약연구개발)가 연구개발중인ABP-100(HER2와CD3를 타겟으로 하는 이중항체)과 ABP-201(VEGF와ANG-2를 타겟으로 하는 이중항체)에 대한 지적소유권 및 이를 이용한 신약개발 및 사업화 권리를 인수하는 계약을 체결하였습니다. 위 판권의 대상지역은 중국, 일본, 한국을 포함하는 아시아 전 지역과 러시아를 포함한CIS국가 및 중동 전지역(총48개국)입니다. 또한 자회사인Abpro Bio International INC.를 미국에 설립하여Abpro Corporation의 주식6,123,346주를 취득하는 계약을 체결하였습니다. (2019.11.1타법인 주식 및 출자증권 취득결정(종속회사의 주요경영사항) 참고)

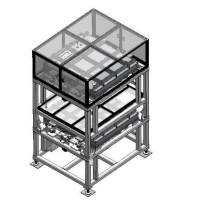

※반도체 장비 사업

당사는 2023년 02월 28일 디스플레이/반도체 장비 및 이차전지 제조공정의 핵심공정인 Module 공정 개발, 상용화 하면서 전기자동차와 함께 주목받고 있는 ㈜에이엔에이치를 자회사로 편입하여 이차 전지 장비 사업 및 반도체 장비 사업에 진출하였습니다.

2. 주요 제품 및 서비스

(1) 주요제품 등의 현황

당사의 제품은 자가브랜드제품과 OEM제품으로 나눌 수 있으며, UNIT는 당사 중국공장 제품생산에 필요한 자동공구교환장치(ATC)와 스핀들(Spindle), 그리고 A/S판매를하기 위한 용도로 제작하고 있습니다.

| (단위: 백만원, %) |

| 품 목 | 생산 (판매) 개시일 |

주요상표 | 매출액 | 제품설명 | |||||||

| 2023년 3분기 (제20기) |

2022년 (제19기) |

2021년 (제18기) |

|||||||||

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||||||

| 제품 | 자가브랜드 | 머시닝 센터 | 2008.11 | UT Series | 1,498 | 18.58 | 5,315 | 31.26 | 1,914 | 15.59 | - |

| 2012.02 | PT Series | 735 | 9.12 | 3,807 | 22.39 | 771 | 6.28 | ||||

| 2013.1 | MAX Series | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | ||||

| 2012.1 | XT Series | 558 | 6.92 | 553 | 3.25 | 2,337 | 19.04 | ||||

| 2013.02 | UM Series | 1,890 | 23.45 | 1,470 | 8.65 | 1,822 | 14.84 | ||||

| 2014.06 | 기타 | 295 | 3.66 | 730 | 4.29 | 86 | 0.70 | ||||

| ATC 외 기타 | - | - | 478 | 5.93 | 985 | 5.79 | 2,269 | 18.48 | |||

| OEM | 머시닝 센터 | 2003.12 | i-cut T Series | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | ||

| 2004.12 | i-cut TD Series | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | ||||

| 2010.03 | i-cut M Series | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | ||||

| 2017.02 | DMP Series | 692 | 8.58 | 2,324 | 13.67 | 2,297 | 18.71 | ||||

| 2018.02 | T Series | 0 | 0.00 | 0 | 0.00 | 0 | 0.00 | ||||

| 기타 | - | - | 859 | 10.65 | 1,818 | 10.69 | 781 | 6.35 | |||

| 반도체 | 2023.04 | 1,008 | 12.49 | 0.00 | |||||||

| 기타 | 임대매출 | 2023.03 | - | 48 | 0.60 | 0 | 0.00 | 0 | 0 | ||

| 합 계 | - | - | 8,061 | 100 | 17,002 | 100 | 12,277 | 100 | |||

1) 제품 라인업

당사의 제품을 주축크기에 따라 나누어 보면 다음과 같습니다. 여기서 OEM제품은 당사의 자가브랜드 모델사양과 유사하여 자가브랜드 위주로 기술하겠습니다.

▣ 머시닝센터

- HSK Type : MAX-G300, MAX-D320, MAX-H300, MAX-H430

- BT30 Type : UT280, UT380, PT400S, UT420, UM450, UM400DH, UT360D, XT3000S, XT6000S/2SP, SCN300, SCN350, UM400DH/P

- BT40 Type : UM-V500, UM-V400, UM 500 DH

▣ 터닝센터

- 6INCH Gang Type : L1600G

- 6INCH Turret Type : L1600

- 8INCH Turret Type : L2100, L2100L, L2100LM, L2100LY

2) 제품별 상세내용

① MAX Series

● 모델명 : MAX-G300, MAX-300, MAX-D320, MAX-H300, MAX-H430

● 기 능 : IT/전자부품을 대량으로 가공

● 용 도 : 태블렛PC, 스마트폰, 노트북 등

● 특 징 :

- 세라믹 볼베어링을 채택한 초고속 고주파 스핀들 장착

- IT부품 및 플라스틱 절삭가공에 최적화

- 최대 생산성을 가져오는 고정도 멀티 주축

- 컨트롤러에서 One-Touch Setting 조작을 통해 혁신적인 Tool Setting 시간단축

② UT Series

● 모델명 : UT280, UT380

● 기 능 : IT부품 및 중소형 자동차부품 등을 대량으로 가공

● 용 도 : 스마트폰 Case & Buttons, HDD Base & Arm, 자동차 Comp 등

● 특 징 :

- 가로 폭 1,320mm로 작업공간이 효율적이며, 설비설치면적 감소

- 가장 표준화된 장비

● 모델명 : UT360D, UT420

● 기 능 : IT부품 및 중소형 자동차부품 등을 대량으로 가공

● 용 도 : 각종 자동차부품류, 방열판, 휴대폰 부품

● 특 징 :

- 가격대비 최고효율의 가공스펙 보유

- Dual Table형 방식의 생산성 증대

- 다품종 생산의 최적 솔루션

③ PT Series

● 모델명 : PT400S (OEM제품: 유사기종 없음)

● 기 능 : IT부품 및 중소형 자동차부품 등을 대량으로 가공

● 용 도 : IT관련 부품 등

● 특 징 :

- 최고수준의 고속가공 솔루션

- 24,000RPM 고속 스핀들 장착

④ UM Series

● 모델명 : UM450 (ODM/OEM제품: i-cut 420T)

● 기 능 : 중소형 자동차/오토바이부품 등을 대량으로 가공

● 용 도 : 자동차, 오토바이 부품 및 소형 발전기 부품

● 특 징 :

- 하이브리드(고속/중절삭) 가공영역에 최적화된 생산 솔루션

● 모델명 : UM-V500, UM-V400

● 기 능 : 중소형 자동차부품 등을 대량으로 가공

● 용 도 : 자동차, 항공기 기타 중대형 부품 가공

● 특 징 :

- 고속/중절삭 가공영역의 최적 생산시스템

- 최대 800Kg 탑제 가능한 테이블

- 가공물형태에 따른 일체형 하이컬럼

● 모델명 : UM400DH, UM400DH/P, UM500DH

● 기 능 : 중소형 자동차부품 등을 대량으로 가공

● 용 도 : 자동차, 오토바이 부품 및 소형 발전기 부품, IT부품

● 특 징

- 고속/중절삭 가공영역의 최적 생산시스템

- Twin Spindle 탑재로 생산성 극대화

- 가공물형태에 따른 일체형 하이컬럼

⑤ XT Series

● 모델명 : XT3000S, XT6000S/2SP (OEM제품: 유사기종 없음)

● 기 능 : 작업면적이 넓은 가공물을 가공하는데 적합한 장비

● 용 도 : LED, LCD TV 패널 프레임 및 BASE PLATE

● 특 징 :

- Linear Motor(XT6000S/2SP)를 장착하여 정밀도 향상

- Two Column Moving Type으로 생산성 극대화(XT6000S/2SP)

- One Casting Bed 구조로 동급내 최고 강성

⑥ SC-N Series

● 모델명 : SC-N300, SC-N350

● 기 능 : IT부품 및 중소형 자동차부품 등을 대량으로 가공

● 용 도 : IT관련 부품 등

● 특 징 :

- 최고수준의 고속가공 솔루션

- 27,000RPM 고속 스핀들 장착

⑦ L(터닝센터) Series

● 모델명 : L1600G

● 기 능 : 소형 자동차부품 등을 대량으로 가공

● 용 도 : 자동차, 베어링부품, 피팅류 부품

● 특 징 :

- 간이자동화 및 라인자동화에 최적화된 생산 솔루션

● 모델명 : L1600, L2100, L2100L

● 기 능 : 중소형 자동차부품 등을 대량으로 가공

● 용 도 : 자동차, 오토바이 중형 부품 가공

● 특 징 :

- 고속/중절삭 가공영역의 최적 생산시스템

● 모델명 : L2100LM, L2100LY

● 기 능 : 중소형 자동차부품 등의 복합형상 가공

● 용 도 : 자동차, 중.소형 복합형상 부품 가공

● 특 징 :

- 고속/중절삭 가공영역의 최적 생산시스템

- 장축가공 및 2축 동시제어가공 가능

- 면삭 및 캠가공, 이형상 가공 가능(LY)

(2) 주요 제품 등의 가격변동추이

| (단위 : 천원) |

| 품목 | 2023년 3분기 (제20기) |

2022년 (제19기) |

2021년 (제18기) |

||

| 자가브랜드 | 머시닝센터 | 내수 | 108,518 | 74,622 | 91,442 |

| 수출 | $64,227 | $50,883 | $55,602 | ||

| OEM | 머시닝센터 | 내수 | 28,254 | 36,751 | 52,912 |

| 수출 | - | - | - | ||

- 주요 제품의 가격은 품목별로 총 판매금액을 총 판매수량으로 나누어서 산정하였습니다.

3. 원재료 및 생산설비

(1) 주요 원재료 등의 현황

| (단위 : 천원, 천USD) |

| 매입유형 | 품 목 | 구분 | 2023년 3분기 (제20기) |

2022년 (제19기) |

2021년 (제18기) |

| 원재료 | CNC Controller | 수입 | 622,831 | 3,322,202 | 1,897,260 |

| ($479) | ($2,571) | ($1,658) | |||

| 주물 | 국내 | 248,462 | 2,141,867 | 1,446,016 | |

| 강전반 | 국내 | 439,032 | 1,444,372 | 940,142 | |

| 기타 | 국내 | 2,534,542 | 8,426,530 | 6,266,072 | |

| 수입 | 371,088 | 1,237,077 | 821,841 | ||

| ($285) | ($957) | ($822) | |||

| 원재료합계 | 국내 | 3,222,036 | 12,012,769 | 8,652,230 | |

| 수입 | 993,919 | 4,559,279 | 2,719,101 | ||

| ($764) | ($3,528) | ($2,480) | |||

| 소계 | 4,215,955 | 16,572,048 | 11,371,331 | ||

| 외주 가공비 |

가공 | 국내 | 279,674 | 1,015,805 | 588,395 |

| 도장 | 국내 | 35,039 | 114,706 | 70,325 | |

| 조립 | 국내 | 260,058 | 361,775 | 371,114 | |

| 외주가공비합계 | 소계 | 574,771 | 1,492,286 | 1,029,834 | |

| 총 계 | 국내 | 3,796,807 | 13,505,055 | 9,682,064 | |

| 수입 | 993,919 | 4,559,279 | 2,719,101 | ||

| ($764) | ($3,528) | ($2,480) | |||

| 합계 | 4,790,726 | 18,064,334 | 12,401,165 | ||

(2) 주요 원재료 등의 가격변동추이

당사의 원재료는 고객에게 공급하는 제품의 종류에 따라 1,500~2,500개가 필요하고그 종류 또한 다양합니다. 동일한 원재료라도 규격 및 용량, 사양별로 가격이 상이하므로 당사 매입실적 기준으로 개별원재료 변동 추이를 산출하기는 어렵습니다.

(3) 생산능력/실적/가동률

| (단위 : 대, 백만원) |

|

제품 |

구 분 |

2023년 3분기 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

|

머시닝센터 |

생산능력 |

379 | 25,419 | 553 | 36,065 | 538 | 36,681 |

|

생산실적 |

121 | 8,105 | 266 | 17,335 | 173 | 11,804 | |

|

가동률 |

31.89% | 48.07% | 32.18% | ||||

|

기말재고 |

81 | 5,426 | 80 | 5,213 | 75 | 5,117 | |

- 생산능력, 생산실적, 기말재고 금액은 평균 판매금액을 기준으로 작성되었습니다.

생산능력의 산출근거는 아래와 같습니다.

▣ 머시닝센터

|

구분 |

작업인원 |

연간 생산시간 |

1인당 연간생산량 |

연간 |

|||||

|---|---|---|---|---|---|---|---|---|---|

|

자체인원 |

외주인원 |

계 |

1일가동시간 |

월 근무일수 |

생산월수 |

계 |

|||

| 2021년 | 25명 | 9명 | 34명 | 8시간 | 21일 | 12개월 | 2,016시간 | 16대 | 538대 |

| 2022년 | 28명 | 7명 | 35명 | 8시간 | 21일 | 12개월 | 2,016시간 | 16대 | 553대 |

| 2023년 3분기 | 25명 | 7명 | 32명 | 8시간 | 21일 | 9개월 | 1,512시간 | 12대 | 379대 |

- 1일 가동시간과 월 근무일수는 생산상황에 따라 탄력적으로 운영하고 있습니다.

(4) 생산설비현황

| (단위 : 천원) |

| 구분 | 기초 | 취득 | 감가상각비 | 처분 | 분기말 |

|---|---|---|---|---|---|

| 토지 | 9,999,600 | - | - | - | 9,999,600 |

| 건물 | 8,614,899 | - | -528,500 | - | 8,086,399 |

| 기계장치 | - | - | - | - | - |

| 차량운반구 | 17,190 | 263,953 | -41,917 | - | 239,226 |

| 공구와기구 | 49,541 | 4,000 | -8,468 | - | 45,073 |

| 비품 | 9,673 | 8,250 | -2,379 | - | 15,544 |

| 합계 | 18,690,903 | 276,203 | -581,264 | - | 18,385,842 |

4. 매출 및 수주상황

(1) 매출실적

| (단위 : 대, 백만원, 천USD, 천JPY, 천CNY) |

| 매출 유형 |

품 목 | 2023년 3분기 (제20기) |

2022년 (제19기) |

2021년 (제18기) |

||||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 제품매출 | 머시닝센터 | 수출 | 18 | 1,503 | 24 | 1,577 | 50 | 3,181 |

| (USD 468) | (USD 494) | (USD 997) | ||||||

| (CNY 4,625) | (CNY 5,164) | (CNY 10,492) | ||||||

| - | (EUR 114) | (EUR 140) | ||||||

| 내수 | 77 | 4,744 | 237 | 13,936 | 88 | 6,236 | ||

| 소계 | 95 | 6,247 | 261 | 15,513 | 138 | 9,417 | ||

| ATC & SPINDLE 및 기타 |

수출 | - | 319 | - | 536 | - | 2,003 | |

| (USD 54) | (USD 69) | (USD 70) | ||||||

| - | - | - | ||||||

| (CNY 1,358) | (CNY 2,319) | (CNY 10,947) | ||||||

| 내수 | - | 439 | - | 953 | - | 857 | ||

| 소계 | - | 758 | - | 1,489 | - | 2,860 | ||

| 수출 | 18 | 1,822 | 24 | 2,113 | 50 | 5,184 | ||

| (USD 4,733) | (USD 563) | (USD 1,067) | ||||||

| - | - | - | ||||||

| (CNY 5,983) | (CNY 7,483) | (CNY 21,439) | ||||||

| - | (EUR 114) | (EUR 140) | ||||||

| 내수 | 77 | 5,183 | 237 | 14,889 | 88 | 7,093 | ||

| 반도체 | 내수 | 1,008 | ||||||

| 기타 | 임대매출 | 내수 | - | 48 | ||||

| 합계 | 수출 | 18 | 1,822 | 24 | 2,113 | 50 | 5,184 | |

| 내수 | 77 | 6,239 | 237 | 14,889 | 88 | 7,093 | ||

| 합계 | 95 | 8,061 | 261 | 17,002 | 138 | 12,277 | ||

주1) 머시닝센터 수출금액중 구매확인서(로컬수출)발급분은 USD, CNY에 제외되었습니다.

(2) 판매경로 및 판매방법 등

1) 판매조직

당사의 영업부문은 영업그룹에서 국내영업과 해외영업을 총괄하여 업무를 맡고 있으며, 설치지원팀에서 제품 출하 후 설치 시운전을 하고 있습니다. 관계사인 '위해유지인트수공유한공사'도 본사와 마찬가지로 자체 영업과 중국내 판매대리상을 통한 판매망을 상호 유기적으로 공유하고 있습니다.

자가브랜드 영업을 늘리기 위해 지속적으로 해외 판매대리상 확대 및 영업인력을 충원 할 예정입니다.

2) 판매경로

① 국내 판매경로

Smart 기기 생산 원청인 삼성에 직판을 비롯하여 양 사의 벤더사를 포함한 현대·기아차 1,2차 벤더 대상 직판, 당사와 OEM계약 원청인 현대위아로의 납품, ODM계약 원청인 두산공작기계로의 납품, 그리고 당사에서 당사 국내 판매대리상으로의 판매로 이루어져 있습니다.

② 해외 판매경로

Smart 기기 생산 원청인 삼성에 해외 공장으로 납품하는 직판의 형태를 비롯하여 양 사의 해외 주재 벤더사를 포함한 현대·기아차 1,2차 해외 대상 직판, 그리고 마지막으로 당사에서 당사 해외 판매대리상으로의 판매로 이루어지고 있습니다.

3) 판매방법 및 조건

제품판매방식은 앞서 기술한 바와 같이 자가브랜드판매와 OEM판매로 분류할 수 있습니다. 자가브랜드판매는 당사를 비롯한 국내·외 판매대리상을 통하여 판매 및 A/S를 하고, OEM/ODM 판매는 현대위아㈜/두산공작기계㈜에 판매를 하고 있으며, 개발 및 생산은 당사가 책임지고 고객판매 및 A/S는 현대위아㈜, 두산공작기계㈜가 책임지는 구조로 되어 있습니다.

-판매방법 : 현금 및 어음거래

-대금회수 : 계약시 : 계약금 / 납품시 : 중도금 / 검사완료 후 : 잔금

4) 수주상황

| (단위 : 천원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| - | - | - | - | - | - | - | - | - |

| 합 계 | - | - | - | - | - | - | ||

5. 위험관리 및 파생거래

당사는 여러 활동으로 인하여 시장위험(외환위험, 이자율위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 당사는 이사회에서 위험관리 체계를 구축하고 감독하는 업무를 수행하고 있습니다.

당사는 직면한 위험을 식별 분석하고, 적절한 위험 한계치 및 통제를 설정하고 있으며, 위험이 한계치를 넘지 않도록 하기 위해 정책을 수립 시행하고 있습니다. 또한 감사는 경영진이 위함관리 정책 및 절차의 준수여부를 어떻게 관리하는지 감독하고, 위험관리 체계가 적절한지 검토하고 있습니다.

(1) 시장위험

1) 외환위험

당사는 영업활동에 따른 외환위험, 특히 주로 달러화 및 중국 위안화와 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산ㆍ부채와 관련하여 발생하고 있습니다.

회사는 외화거래 수행에 따라 다양한 환율변동위험에 노출되어 있습니다. 주요 통화별 환율변동시 민감도 분석내용은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 2023년 3분기 (제20기) |

2022년 (제19기) |

2021년 (제18기) |

|||

|---|---|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 3,959,084 | (3,959,084) | 3,687,865 | (3,687,865) | 2,562,384 | (2,562,384) |

| CNY | 145,477 | (145,477) | 49,334 | (49,334) | 478,389 | (478,389) |

| JPY | - | - | - | - | 37,261 | (37,261) |

| EUR | 64,118 | (64,118) | 60,947 | (60,947) | 74,392 | (74,392) |

| VND | - | - | 1,074 | (1,074) | - | - |

※ 상기 자료는 별도재무제표 기준입니다.

2) 이자율위험

회사는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 회사는 고정금리차입금과 변동금리차입금의 적절한 균형유지 정책을 수행하는 등 이자율위험을 관리하고 있으며, 이자율위험에 노출된 차입금은 없습니다.

3) 기타가격위험요소

회사는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 지분상품은 매매목적이 아닌 전략적 목적으로 보유하고 있습니다. 보고기간말 현재 공정가치로 평가하는 기타포괄손익-공정가치 측정 금융자산은 없습니다.

(2) 신용위험

회사는 채무불이행으로 인한 재무적 손실을 경감시키기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보 또는 지급보증을 수취하고 있습니다. 회사는신용위험노출 및 거래처의 신용등급을 주기적으로 검토하여 거래처의 여신한도 및 담보수준을 재조정하는 등 신용위험을 관리하고 있습니다. 현금및현금성자산, 금융상품 등 재무제표에 기록된 금융자산의 장부금액은 손상차손 차감 후 금액으로 회사의 신용위험 최대노출액을 나타내고 있습니다.

(3) 유동성위험

회사는 미래의 현금흐름을 예측하여 단기 및 중장기 자금조달 계획을 수립하여 유동성위험을 관리하고 있으며, 금융부채의 잔존계약 만기에 따른 만기분석내용은 다음과 같습니다. 유동성 위험 분석에 포함된 금액은 계약상 할인되지 않은 현금흐름입니다.

<당분기>

| (단위 : 천원) |

| 구분 | 장부금액 | 1년 이내 | 1년 초과 2년 이내 | 2년 초과 5년 이내 | 합계 |

|---|---|---|---|---|---|

| 매입채무 | 949,948 | 949,948 | - | - | 949,948 |

| 기타금융부채(유동) | 759,955 | 759,955 | - | - | 759,955 |

| 리스부채(유동) | 251,436 | 254,086 | - | - | 254,086 |

| 리스부채(비유동) | 359,939 | - | 161,235 | 215,752 | 376,987 |

| 전환사채(유동성 포함) | 5,994,734 | 6,150,000 | - | - | 6,150,000 |

| 금융보증 | - | 349,000 | - | - | 349,000 |

| 합계 | 8,316,012 | 8,462,989 | 161,235 | 215,752 | 8,839,976 |

(*1) 제공 중인 지급보증 총액입니다.

<전기>

| (단위 : 천원) |

| 구분 | 장부금액 | 1년 이내 | 1년 초과 2년 이내 | 2년 초과 5년 이내 | 합계 |

|---|---|---|---|---|---|

| 매입채무 | 1,348,634 | 1,348,634 | - | - | 1,348,634 |

| 기타금융부채(유동) | 694,378 | 694,378 | - | - | 694,378 |

| 리스부채(유동) | 163,623 | 164,851 | - | - | 164,851 |

| 리스부채(비유동) | 82,708 | - | 79,575 | 5,592 | 85,167 |

| 전환사채(유동성 포함) | 10,196,201 | 10,965,000 | - | - | 10,965,000 |

| 합계 | 12,485,544 | 13,172,863 | 79,575 | 5,592 | 13,258,030 |

(4) 자본위험관리

회사의 자본관리 목적은 계속기업으로 영업활동을 유지하고 주주 및 이해관계자의 이익을 극대화하하고 자본비용의 절감을 위하여 최적의 자본구조를 유지하는데 있습니다. 회사는 배당조정, 신주발행 등의 정책을 통하여 자본구조를 경제환경의 변화에따라 적절히 수정변경하고 있습니다. 회사의 자본위험관리정책은 전기와 중요한 변동이 없습니다.

| 당반기말과 전기말 현재 부채비율 및 순차입금비율은 다음과 같습니다. |

(단위 : 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 부채총계(A) | 11,493,891 | 13,701,545 |

| 자본총계(B) | 157,938,172 | 158,186,875 |

| 현금및현금성자산(C) | 8,959,749 | 11,629,725 |

| 차입금(D) | 5,994,734 | 10,196,201 |

| 부채비율(A/B) | 7.28% | 8.66% |

| 순차입금비율 (D-C)/B | -1.88% | -0.91% |

※ 상기 자료는 별도재무제표 기준입니다.

6. 주요계약 및 연구개발활동

(1) 연구개발 활동

1) 연구개발 개요

가. 연구개발 담당조직

2002년 11월에 기업부설연구소가 설립되어 개발1실은 머시닝센터 제품개발을 담당하고, 개발2실은 CNC선반 및 UNIT개발을 담당하며, 개발3실은 전장(전기제어)시스템개발을 담당하고 있습니다.

최적설계기술을 바탕으로 다양한 모델을 개발하며 고객의 입장에서 고객이 원하는 제품을 개발하여 고객의 신뢰를 쌓아가고 있습니다.

나. 연구개발비용

| (단위: 천원) |

|

구 분 |

2023년 3분기 |

2022년 |

2021년 |

|

|---|---|---|---|---|

|

자산 처리 |

원재료비 |

- | - | - |

|

인건비 |

- | - | - | |

|

감가상각비 |

- | - | - | |

|

위탁용역비 |

- | - | - | |

|

기타경비 |

- | - | - | |

|

소 계 |

- | - | - | |

|

비용 처리 |

제조원가 |

- | - | - |

|

판관비 |

430,509 | 879,909 | 562,297 | |

|

소 계 |

430,509 | 879,909 | 562,297 | |

|

합 계 |

430,509 | 879,909 | 562,297 | |

|

매출액 대비 비율 (별도재무제표기준) |

5.34% | 5.18% | 4.58% | |

2) 연구개발 실적

가. 연구개발 실적

▷ PT 400S

| 연구과제 | PT 400S Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2010.09 ~ 2011.10 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 기존 경쟁사와의 경쟁우위를 위해 주축속도 향상과 다양화, 이송속도 증대, | |

| 각축의 Stroke 확대, 가격 경쟁력확보 | |

| - 주축모터 직결구조 채택, 고속운전에도 안정된 정밀도 유지를 위한 구조설계 | |

| - 주축 속도 24,000rpm 적용과 저소음 주축구조 설계 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-BV - Table Size(mm): 600X390 | |

| - Spindle Taper: BBT30 - Spindle Speed(RPM): 24,000 | |

| - Travel[X/Y/Z(mm)]: 520/400/350 - Rapid Traverse[X/Y/Z(m/min)]: 60/60/60 | |

| 다) 핵심 활용 기술 | |

| - 초고속 24,000rpm spindle 설계기술 | |

| - 자동 공구 교환장치 설계기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| 기대효과 | ■ 고속주축 개발로 고속가공기 시장 선도 가능 |

| ■ 부품 경량화로 경쟁제품 대비 가격경쟁력 우위(20%) |

▷ UM-400DH

| 연구과제 | UM-400DH 2-Head Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2014.01 ~ 2014.11 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 기존 장비 1개의 Spindle에서 본 장비는 2개의 Spindle을 장착하여 생산성 및 원가절감을 고객에게 제공 | |

| [2개의 Spindle을 장착] | |

| - 동일한 가공프로그램으로 2개의 Spindle을 제어 2개의 동일한 제품 가공, | |

| 소재의 크기에 따라 지그의 교체 없이 4개,8개 가공가능. | |

| - 자동화 대응이 가능토록 Y축 이동거리를 200mm 여유를 가지게 설계 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-A - Table Size(mm): 1040X410 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)]: 720/400/350 - Rapid Traverse[X/Y/Z(m/min)]: 60/60/56 | |

| - Tool Storage: 20(24) | |

| 다) 핵심 활용 기술 | |

| - 스핀들 공차 최적화기술 | |

| - 볼스크류의 베어링 방수구조 기술 | |

| 기대효과 | ■ 일반 머시닝센터에 비해 고강성으로 가공량이 많은 소형 부품시장 선도 가능 |

| ■ 2개의 동일 부품을 동시 가공함으로써 생산성 극대화. |

▷ UM-400 DH/P

| 연구과제 | UM-400 DH/P 2-Head Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2016.10 ~ 2017.04 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 기존 장비 1개의 Spindle에서 본 장비는 2개의 Spindle을 장착하여 생산성 및 원가절감을 고객에게 제공 | |

| [2개의 Spindle을 장착] | |

| - 동일한 가공프로그램으로 2개의 Spindle을 제어 2개의 동일한 제품 가공, | |

| - 독립제어가 가능한 2-Z 컬럼구조 적용 | |

| - 가공중 공작물 & 지그 교체가 가능한 팔렛트 교체(APC) 방식 채택으로 비절삭시간 최소화 | |

| - 메인트넌스 및 내부 접근성을 높이기 위해 전면부 회전가능한 구조 적용 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M80-A - Table Size(mm): 2-720X400 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 12,000 (24,000) | |

| - Travel[X/Y/Z(mm)]: 540/400/360 - Rapid Traverse[X/Y/Z(m/min)]: 60/60/60 | |

| - Tool Storage: 24x2 | |

| 다) 핵심 활용 기술 | |

| - 스핀들 공차 최적화기술 | |

| - 볼스크류의 베어링 방수구조 기술 | |

| 기대효과 | ■ 일반 머시닝센터에 비해 고강성으로 가공량이 많은 소형 부품시장 선도 가능 |

| ■ 2개의 동일 부품을 동시 가공함으로써 생산성 극대화. |

▷ UM-500DH

| 연구과제 | UM-500DH 2-Head Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2016.02 ~ 2016.10 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 기존 장비 1개의 Spindle에서 본 장비는 2개의 Spindle을 장착하여 생산성 및 원가절감을 고객에게 제공 | |

| [2개의 Spindle을 장착] | |

| - 동일한 가공프로그램으로 2개의 Spindle을 제어 2개의 동일한 제품 가공, | |

| 소재의 크기에 따라 지그의 교체 없이 4개,8개 가공가능. | |

| - 자동화 대응이 가능토록 Y축 이동거리를 200mm 여유를 가지게 설계 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-VA - Table Size(mm): 1200X520 | |

| - Spindle Taper: BT40 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)]: 1040/520/600 - Rapid Traverse[X/Y/Z(m/min)]: 40/40/36 | |

| - Tool Storage: 24x2 | |

| 다) 핵심 활용 기술 | |

| - 스핀들 공차 최적화기술 | |

| - 볼스크류의 베어링 방수구조 기술 | |

| 기대효과 | ■ 일반 머시닝센터에 비해 고강성으로 가공량이 많은 소형 부품시장 선도 가능 |

| ■ 2개의 동일 부품을 동시 가공함으로써 생산성 극대화. |

▷ UT-600M

| 연구과제 | UT-600M Double Column Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2006.10 ~ 2007.08 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - Y축을 별도 분리 시키고 폭이 좁고 긴 소재의 가공이 가능토록 Table크기를, | |

| 가로 600mm, 세로 800mm로 설계 | |

| - 고강성 가공을 위해 Double Column 구조 채택. | |

| [ Double Column 구조] | |

| - Drum type ATC를 적용하고 Chip to Chip time이 1.9sec 이내가 되도록 설계 | |

| 나) 개발장비 Specification | |

| - CNC System: Fanuc 0i-MC - Table Size(mm): 800X600 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)]: 700/600/350 - Rapid Traverse[X/Y/Z(m/min)]: 56/56/56 | |

| - Tool Storage: 14 | |

| 다) 핵심 활용 기술 | |

| - 스핀들 공차 최적화기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 머시닝센터의 자동공구 교환장치 설계 기술 | |

| 기대효과 | ■ 문형 머시닝센터를 신규라인업 함으로서 시장경쟁력 확보. |

| ■ 다양한 고객에게 최상의 생산성을 보장. |

▷ UM-V500

| 연구과제 | UM-V500 Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2013.11 ~ 2014.07 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 유한요소해석기법*(FEM)을 통해 베드, 컬럼등 주요부품 및 Core상태에서, | |

| 진동을 최소화하는 설계로 고속 가감속시 기계진동억제, 장기간 정도 유지 | |

| [유한요소해석기법(FEM)활용] | |

| - 각축의 볼스크류 지지부는 더블앵커 방식을 적용 열에 의한 변위를 최소화. | |

| - 고강성 Roller Guide적용 | |

| 나) 개발장비Specification | |

| - CNC System: Mitsubishi M70-VB - Table Size(mm): 1200X520 | |

| - Spindle Taper: BT40 - Spindle Speed(RPM): 8,000(10,000/12,000) | |

| - Travel[X/Y/Z(mm)]: 1040/520/510 - Rapid Traverse[X/Y/Z(m/min)]: 36/36/36 | |

| - Tool Storage: 24(30) | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| - 머시닝센터의 자동공구 교환장치 설계 기술 | |

| 기대효과 | ■ 머시닝센터를 신규 라인업을 하게되어 더욱 다양한 고객 만족 실현. |

| ■ 신규 고객 창출로 매출증대에 기여 |

* FEM(Finite Elements Method): 유한요소법이라고 하며 대상의 물체를 유한 개의‘요소’로 분할하여 각기의 영역에 관하여 계산을 해나가는 계산방법

▷ UM-V400

| 연구과제 | UM-V400 Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2015.02 ~ 2016.03 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 유한요소해석기법*(FEM)을 통해 베드, 컬럼등 주요부품 및 Core상태에서, | |

| 진동을 최소화하는 설계로 고속 가감속시 기계진동억제, 장기간 정도 유지 | |

| [유한요소해석기법(FEM)활용] | |

| - 각축의 볼스크류 지지부는 더블앵커 방식을 적용 열에 의한 변위를 최소화. | |

| - 고강성 Roller Guide적용 | |

| 나) 개발장비Specification | |

| - CNC System: Mitsubishi M70-VB - Table Size(mm): 1000X460 | |

| - Spindle Taper: BT40 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)]: 800/560/520 - Rapid Traverse[X/Y/Z(m/min)]: 40/40/40 | |

| - Tool Storage: 24(30) | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| - 머시닝센터의 자동공구 교환장치 설계 기술 | |

| 기대효과 | ■ 머시닝센터를 신규 라인업을 하게되어 더욱 다양한 고객 만족 실현. |

| ■ 신규 고객 창출로 매출증대에 기여 |

* FEM(Finite Elements Method): 유한요소법이라고 하며 대상의 물체를 유한 개의‘요소’로 분할하여 각기의 영역에 관하여 계산을 해나가는 계산방법

▷ SC-N300

| 연구과제 | SC-N300 Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2014.09 ~ 2017.08 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 유한요소해석기법*(FEM)을 통해 베드, 컬럼등 주요부품 및 Core상태에서, | |

| 진동을 최소화하는 설계로 고속 가감속시 기계진동억제, 장기간 정도 유지 | |

| [유한요소해석기법(FEM)활용] | |

| - 각축의 볼스크류 지지부는 더블앵커 방식을 적용 열에 의한 변위를 최소화. | |

| - 고강성 Roller Guide적용, 저부하 Loop 구조 적용으로 가공정밀도 향상 | |

| 나) 개발장비Specification | |

| - CNC System: Mitsubishi M80-VA - Table Size(mm): 400X300 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 20,000(27,000) | |

| - Travel[X/Y/Z(mm)]: 360/360/400 - Rapid Traverse[X/Y/Z(m/min)]: 60/60/60 | |

| - Tool Storage: 20 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| - 머시닝센터의 자동공구 교환장치 설계 기술 | |

| 기대효과 | ■ 머시닝센터를 신규 라인업을 하게되어 더욱 다양한 고객 만족 실현. |

| ■ 신규 고객 창출로 매출증대에 기여 |

* FEM(Finite Elements Method): 유한요소법이라고 하며 대상의 물체를 유한 개의‘요소’로 분할하여 각기의 영역에 관하여 계산을 해나가는 계산방법

▷ SC-N350

| 연구과제 | SC-N350 Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2014.09 ~ 2017.08 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 유한요소해석기법*(FEM)을 통해 베드, 컬럼등 주요부품 및 Core상태에서, | |

| 진동을 최소화하는 설계로 고속 가감속시 기계진동억제, 장기간 정도 유지 | |

| [유한요소해석기법(FEM)활용] | |

| - 각축의 볼스크류 지지부는 더블앵커 방식을 적용 열에 의한 변위를 최소화. | |

| - 고강성 Roller Guide적용, X축은 극좌표 이송으로 비절삭시간 최소화 | |

| 나) 개발장비Specification | |

| - CNC System: Mitsubishi M80-VA - Table Size(mm): 400X400 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 12,000(15,000) | |

| - Travel[X/Y/Z(mm)]: 360°/350/400 - Rapid Traverse[X/Y/Z(m/min)]: 120rpm/60/60 | |

| .- Tool Storage: 20 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| - 머시닝센터의 자동공구 교환장치 설계 기술 | |

| 기대효과 | ■ 머시닝센터를 신규 라인업을 하게되어 더욱 다양한 고객 만족 실현. |

| ■ 신규 고객 창출로 매출증대에 기여 |

* FEM(Finite Elements Method): 유한요소법이라고 하며 대상의 물체를 유한 개의‘요소’로 분할하여 각기의 영역에 관하여 계산을 해나가는 계산방법

▷ XT6000S/2SP

| 연구과제 | XT6000S/2SP Column Moving Vertical Machine Center개발 |

|---|---|

| 연구기간 | 2011.04 ~ 2012.02 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - X축 *Linear Motor를 적용하여 정밀성을 높임. | |

| - 두개의 Column Moving type Spindle로 작업능력 및 생산성을 극대화. | |

| - One Casting Bed 구조로 강성을 높였고, 고압 Bed Flushing으로 칩처리 우수 | |

| - 장축의 부품을 정밀하게 가공하기 위해 X축에 **Linear Scale 장착(0.5㎛) | |

| - Moving Control Panel을 적용 사용자의 편의성을 극대화 함 | |

| [Column Moving 및 Moving Control Panel] | |

| [Linear Scale 장착] [Linear Motor 적용] | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-VS - Table Size(mm): 6600X460 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)]: 6000/420/350 - Rapid Traverse[X/Y/Z(m/min)]: 36/48/50 | |

| - Tool Storage: 14 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 롱스트로크를 갖는 이중스핀들 머시닝센터 설계기술 | |

| - 머시닝센터 머신의 자동공구 교환장치 설계기술 | |

| 기대효과 | ■ LED, LCD TV 시장의 화면사이즈 대형화 선호에따른 장비수요 증가 대응 가능 |

| ■ 경쟁제품 대비 가격경쟁력 우위(20%) |

* Linear Motor: 유도 전동기를 축을 따라 절개한 평면상에 전개한 것 같은 구조로, 고정자와 리액션 레일로 구성되고, 레일방향의 직선적인 구동력을 발생시키도록 한 것

** Linear Scale: 직선변위를 측정하는 장치, NC기계의 위치결정 등에 많이 사용

▷ XT3000S

| 연구과제 | XT3000S Column Moving Vertical Machine Center개발 |

|---|---|

| 연구기간 | 2010.09 ~ 2011.05 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 대형 중량물에 대하여 정밀가공이 가능토록 컬럼 이동방식을 채택 가공시, | |

| 발생하는 테이블의 Overhang을 방지. | |

| - One Casting Bed 구조로 강성을 높였고, 고압 Bed Flushing으로 칩처리 우수 | |

| - Moving Control Panel을 적용 사용자의 편의성을 극대화 함. | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-VA - Table Size(mm): 3300X460 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)]: 3000/420/350 - Rapid Traverse[X/Y/Z(m/min)]:24/48/50 | |

| - Tool Storage: 14 | |

| 다) 핵심 활용 기술 | |

| - 머시닝센터의 자동공구 교환장치 설계기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| 기대효과 | ■ LED, LCD TV 시장의 화면사이즈 대형화 선호에 따른 장비수요 증가 대응 가능 |

| ■ 경쟁제품 대비 가격경쟁력 우위(20%) |

▷ UM450

| 연구과제 | UM450 Vertical Machine Center 개발 |

|---|---|

| 연구기간 | 2011.08 ~ 2012.03 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 유한요소해석기법(FEM)을 통해 베드, 컬럼등 주요부품 및 Core상태에서, | |

| 진동을 최소화하는 설계로 고속 가감속시 기계진동억제, 장기간 정도유지 | |

| - 각축의 볼스크류 지지부는 더블앵커 방식을 적용 열에 의한 변위를 최소화. | |

| [유한요소해석기법(FEM)활용] | |

| - 고강성 Roller Guide적용 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-VB - Table Size(mm): 800X460 | |

| - Spindle Taper: BT30 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)]: 700/450/350 - Rapid Traverse[X/Y/Z(m/min)]: 48/48/48 | |

| - Tool Storage: 14(20) | |

| 다) 핵심 활용 기술 | |

| - 머시닝센터의 자동공구 교환장치 설계 기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■ 머시닝센터를 신규 라인업을 하게 되어 더욱 다양한 고객 만족 실현. |

| ■ 신규 고객 창출로 매출증대에 기여 |

▷ MAX-G300

| 연구과제 | MAX-G300 4-Head Glass Grinding Machine 개발 |

|---|---|

| 연구기간 | 2012.07 ~ 2013.03 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - Mobile 제품의 유리가공 수요의 급증 추세에 맞추어 생산성 향상을 위해, | |

| Spindle을 4개 장착하는 구조 채택으로 생산성 극대화 실현. | |

| - 세라믹 볼베어링을 사용한 초고속 고주파 스핀들 장착. | |

| - Automatic supply system 적용이 가능한 구조로 설계[opt.] | |

| [Automatic supply system 적용 구상도] | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-BV - Table Size(mm): 800X420 | |

| - Spindle Taper: HSK25 - Spindle Speed(RPM): 40,000(60,000) | |

| - Travel[X/Y/Z/W(mm)]: 400/300/230/15 - Tool Storage(ea): 4 | |

| - Rapid Traverse[X/Y/Z/W(m/min)]: 60/60/48/15 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■ 다양한 Glass 제품가공시장으로의 영역확대로 매출 신장에 기여. |

| ■ 소재 Loading/Unloading을 자동화하여 무인화 생산 가능. |

▷ MAX-D320

| 연구과제 | MAX-D320 4-Head 2-Table 개발 |

|---|---|

| 연구기간 | 2013.08 ~ 2014.02 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 세라믹 볼베어링을 사용한 초고속 고주파 스핀들 장착 | |

| - IT부품 및 플러스틱, 마그네슘, 알루미늄 절삭가공에 최적화 설계,제작. | |

| - Spindle을 4개 장착하는 구조 채택으로 생산성 극대화 실현 | |

| - Controller에서 One-touch setting 조작을 통해 혁신적인 Tool setting 시간단축 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M70-VA - Table Size(mm): 840X360 | |

| - Spindle Taper: Ø6 Collet - Spindle Speed(RPM): 30,000[40,000/60,000] | |

| - Travel[X/Y/Z(mm)]: 1300/200/15 - Rapid Traverse[X/Y/Z(m/min)]: 48/48/15 | |

| - Tool Storage: 4(6) | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■ IT부품 및 플러스틱, 마그네슘, 알루미늄 절삭가공에 시장 선점 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ MAX-H300

| 연구과제 | MAX-H300 2-Head 4면 팔렛-Table 개발 |

|---|---|

| 연구기간 | 2015.06 ~ 2018.05 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 세라믹 볼베어링을 사용한 초고속 빌트인 스핀들 장착 | |

| - IT부품 및 플러스틱, 알루미늄 절삭가공에 최적화 설계,제작. | |

| - Spindle을 2개 장착하는 구조로 동시가공시 반반력 상쇄를 통한 고정밀 가공 실현 | |

| - 4면 파렛 방식의 인덱스테이블 적용으로 생산성 향상을 극대화함. | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M80-A - Table Size(mm): 200X200 | |

| - Spindle Taper: HSK E32 - Spindle Speed(RPM): 30,000[40,000] | |

| - Travel[X/Y/Z(mm)]: 280/260/180 - Rapid Traverse[X/Y/Z(m/min)]: 60/48/60 | |

| - Tool Storage: 18x2 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 베어링 방수구조 설계기술 | |

| - 4면 파렛 방식의 인덱스테이블 적용 기술 | |

| 기대효과 | ■ IT부품 및 플러스틱, 마그네슘, 알루미늄 절삭가공에 시장 선점 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ MAX-H430

| 연구과제 | MAX-H430 병렬형 2-Head 2-Table 개발 |

|---|---|

| 연구기간 | 2015.06 ~ 2018.05 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 세라믹 볼베어링을 사용한 초고속 빌트인 스핀들 장착 | |

| - IT부품 및 플러스틱, 알루미늄 절삭가공에 최적화 설계,제작. | |

| - Spindle을 2개 장착하는 구조이며 별도 구동시스템화하여 가공안정성을 확보 | |

| - 리니어모터 적용으로 고속화 실현, 2축 인덱스테이블 장착으로 복합 가공 실현 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M830-A - Table Size(mm): 200X200 | |

| - Spindle Taper: HSK E32 - Spindle Speed(RPM): 30,000[40,000] | |

| - Travel[X/Y/Z(mm)]: 430/270/230 - Rapid Traverse[X/Y/Z(m/min)]: 80/48/80 | |

| - Tool Storage: 20x2 | |

| 다) 핵심 활용 기술 | |

| - 리니어모터 적용구조 설계기술 | |

| - 상호컬럼 이동형 시스템개발 기술 | |

| 기대효과 | ■ IT부품 및 플러스틱, 마그네슘, 알루미늄 절삭가공에 시장 선점 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ L2100

| 연구과제 | L2100 Turret type Turning Center 개발 |

|---|---|

| 연구기간 | 2014.12 ~ 2015.06 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 정밀 앵귤러콘텍트볼베어링과 테이퍼롤러베어링 구조의 스핀들 장착 | |

| - 고속.중절삭가공에 최적화 설계,제작. | |

| - 고강성 주축과 고강성 리니어가이드 사용으로 고정밀 가공 실현 | |

| - 사용의 편의성, 우수한 접근성, 다양한 옵션 대응으로 고객만족 실현 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M80A - Chuck Size(inch): 8 | |

| - Spindle Nose: A2-6 - Spindle Speed(RPM): 4,500 | |

| - Travel[X/Z(mm)]:210/350 - Rapid Traverse[X/Z(m/min)]: 36/36 | |

| - Tool Storage: 12 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 지지베어링 예인장력 부여구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■중.소형 자동차부품 절삭가공에 시장 선점 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ L1600

| 연구과제 | L1600 Turret type Turning Center 개발 |

|---|---|

| 연구기간 | 2015.9 ~ 2015.12 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 정밀 앵귤러콘텍트볼베어링과 테이퍼롤러베어링 구조의 스핀들 장착 | |

| - 자동차, 베어링부품, 피팅류 부품 가공에 최적의 시스템 구성 | |

| - 고강성 리니어가이드 사용으로 고정밀 가공 실현 | |

| - 사용의 편의성, 우수한 접근성, 다양한 옵션 대응으로 고객만족 실현 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M80A - Chuck Size(inch): 6 | |

| - Spindle Nose: A2-5 - Spindle Speed(RPM): 6,000 | |

| - Travel[X/Z(mm)]:210/560 - Rapid Traverse[X/Z(m/min)]: 36/36 | |

| - Tool Storage: 12 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 지지베어링 예인장력 부여구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■중.소형 자동차부품 절삭가공에 시장 선점 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ L2100LM

| 연구과제 | L2100LM Mill Turret type Turning Center 개발 |

|---|---|

| 연구기간 | 2015.06 ~ 2016.02 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 8인치 척 장착, 회전공구 장착, 심압대 표준 장착 | |

| - 고속.중절삭가공에 최적화 설계,제작. | |

| - 고강성 주축과 고강성 리니어가이드 사용으로 고정밀 가공 실현 | |

| - 2축 동시제어로 복합 가공 실현 | |

| 나) 개발장비 Specification | |

| - CNC System: FANUC 0i-TF - Chuck Size(inch): 8 | |

| - Spindle Nose: A2-6 - Spindle Speed(RPM): 4,500 | |

| - Travel[X/Z(mm)]:210/560 - Rapid Traverse[X/Z(m/min)]: 36/36 | |

| - Tool Storage: 12 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 지지베어링 예인장력 부여구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■중.소형 자동차부품 절삭가공에 시장 선점 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ L1600G

| 연구과제 | L1600G Gang type Turning Center 개발 |

|---|---|

| 연구기간 | 2016.01 ~ 2016.10 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 정밀 앵귤러콘텍트볼베어링과 테이퍼롤러베어링 구조의 스핀들 장착 | |

| - 자동차, 베어링부품, 피팅류 부품 가공에 최적의 시스템 구성 | |

| -간이자동화 및 라인자동화에 최적화된 생산 솔루션 | |

| 나) 개발장비 Specification | |

| - CNC System: Mitsubishi M80-A - Chuck Size(inch): 6 | |

| - Spindle Nose: A2-5 - Spindle Speed(RPM): 6,000 | |

| - Travel[X/Z(mm)]:450/330 - Rapid Traverse[X/Z(m/min)]: 30/36 | |

| - Tool Storage: 6 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 지지베어링 예인장력 부여구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■ 소형 자동화라인 시스템 시장에서 경쟁력확보 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ L2100LY

| 연구과제 | L2100LM Mill+Y-axis type Turning Center 개발 |

|---|---|

| 연구기간 | 2016.04 ~ 2017.03 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 8인치 척 장착, 회전공구 장착, 심압대 표준 장착 | |

| - 비절삭시간 최소화를 통한 높은 생산성 실현 | |

| - 고강성 주축과 고강성 리니어가이드 사용으로 고정밀 가공 실현 | |

| - 3축 동시제어로 복잡한 형상의 가공 실현 | |

| 나) 개발장비 Specification | |

| - CNC System: FANUC 0i-TF - Chuck Size(inch): 8 | |

| - Spindle Nose: A2-6 - Spindle Speed(RPM): 4,500 | |

| - Travel[X/Y/Z(mm)]:210/105/580 - Rapid Traverse[X/Y/Z(m/min)]: 36/10/36 | |

| - Tool Storage: 12 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 지지베어링 예인장력 부여구조 설계기술 | |

| - 스핀들 공차 최적화기술 | |

| 기대효과 | ■중.소형 자동차부품 절삭가공에 시장 선점 가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ UM 400/4SP

| 연구과제 | UM 400/4SP 4-Head Vertical Machinie Center 개발 |

| 연구기간 | 2017.04 ~ 2017.09 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 고강성 문형 type Column 적용 | |

| - 고정도, 고강성의 4-Spindle 장착 | |

| - 4-Spindle 적용에 따른 생산성 향상 및 원가절감 | |

| 나) 개발장비 Specification | |

| - CNC System: MITSUBISHI M80 | |

| - Spindle Taper : BT30 - Spindle Speed(RPM): 24,000 | |

| - Travel[X/Y/Z(mm)] : 360/300/250 - Rapid Traverse[X/Y/Z(m/min)]: 40/40/60 | |

| - Tool Storage: 4x28T | |

| 다) 핵심 활용 기술 | |

| - 4-Spindle과 해당 ATC와의 작동 연계 설계기술 | |

| - 4-Spindle구성의 최적화기술 | |

| 기대효과 | ■ 4-Spindle 적용에 따른 다양한 제품의 고객대응 |

| ■ 4-Spindle 적용에 따른 장비의 차별화로 매출극대화 기여 |

▷ UL600GB

| 연구과제 | UL600GB 쿼츠 & 세라믹 가공기 개발 |

| 연구기간 | 2018.10.15 ~ 2019.03.30 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 반도체 웨이퍼 생산에 필요한 쿼츠 및 세라믹 소재부품 연삭가공 장비 | |

| - 소재(Quartz, SiC)가공 공정불량률을 최소화하는 강력하면서도 안정적인 가공성능 실현 | |

| - 연삭가공에 유리한 장비 구조와 높은 가공정밀도(X축이송체의 안정적인 지지구조) 실현 | |

| - 길어진 장비 수명과 보다 쉬워진 슬러지(쿼츠분진) 청소구조 실현 | |

| - 사용자 편의성 및 옵션 강화 (도어 열림폭 650mm 확보, 소재 및 공구 교환 시 접근성 향상) | |

| 나) 개발장비 Specification | |

| - CNC System: FANUC 0i-TF - Chuck Size(inch): 12 - Max. Cutting Diameter(mm) : 600 | |

| - Travel[X/Z(mm)]: 400/320 - Rapid Traverse[X/Z(m/min)]: 10/20 | |

| - Spindle Nose: A2#8 - Spindle Speed(RPM): 500 r/min | |

| - Griding Unit Spindle Speed(RPM) : 5000 r/min | |

| - Tool Storage: 1st - 공구 형식 : BT40 | |

| 다) 핵심 활용 기술 | |

| - 일체형 고강성 베드구조와 안정성을 높인 이송축 가이드를 통한 진동저감 및 열변위 최소화를 실현 | |

| - C축 기능 부가를 통해 기존 머시닝센터장비에서 수행하던 홀(Hole) 연삭가공까지 가능 | |

| 기대효과 | ■ 현 시장에서 판매되고 있는 유사기종 대비 생산성 향상과 원가절감으로 경쟁우위 확보가능 |

| ■ 고객요구에 맞춤화된 장비 라인업이 가능하므로 경쟁력 확보와 매출극대화 기여 |

▷ UT 600L

| 연구과제 | UT 600L Vertical Machining Center 개발 |

| 연구기간 | 2018.12 ~ 2019.07 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 5G 통신분야의 X축 Long Stroke 시장 진입(BT30급) | |

| - 중소형 자동차부품 시장 진입(특히 전기자동차 분야) | |

| - 고강성 주축과 고강성 리니어가이드 사용으로 고정밀 가공 실현 | |

| - 튼튼한 Wall type Column으로 강력 절삭 실현 | |

| 나) 개발장비 Specification | |

| - CNC System: MITSUBISHI M80 | |

| - Spindle Taper : BT30 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)] : 1,100/600/350 - Rapid Traverse[X/Y/Z(m/min)]: 56/56/56 | |

| - Tool Storage: 20 | |

| 다) 핵심 활용 기술 | |

| - 강력 절삭을 위한 고강성 Wall type column 설계기술 | |

| - Long stroke에 따른 Table 변형 최적화기술 | |

| 기대효과 | ■ 5G 통신분야 및 전기자동차(배터리 시장) 영역 확대 |

| ■ BT30급 탭핑 시장과 머시닝센터 BT40급 시장 동시 공략으로 매출극대화 기여 |

▷ XM 6000S/2SP

| 연구과제 | XM 6000S/2SP Vertical Machining Center(BT40) 개발 |

|---|---|

| 연구기간 | 2021. 05 ~ 2022.08 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| .- 전기자동차 시장 볼륨의 급격한 성장으로 긴 제품의 Batery Pack 수요 증대 | |

| .- 생산성 증대를 위한 고강성(BT40급)의 2계통 장비→ 2계통 장비의 시장 선점 | |

| .- BT40급 Column Moving type | |

| .- Chip 전방 배출로 인한 Chip 처리 탁월 | |

| 나) 개발장비 Specification | |

| .- CNC System: MITSUBISHI M80 | |

| .- Spindle Taper : BT40 - Spindle Speed(RPM): 12,000 | |

| .- Travel[X/Y/Z(mm)] : 6,000/520/520 - Rapid Traverse[X/Y/Z(m/min)]: 30/42/42 | |

| .- Tool Storage: 24 | |

| 다) 핵심 활용 기술 | |

| .- 강력 절삭을 위한 BT40급 2계통 제어 적용기술 | |

| .- Long stroke에 따른 Bed 변형 최적화기술 | |

| 기대효과 | ■ 전기자동차(배터리 시장) 영역 확대 |

| ■ Long Stroke의 BT30급 장비 시장과 머시닝센터 BT40급 시장 동시 공략으로 매출극대화 기여 |

▷ UT 650

| 연구과제 | UT 650 Vertical Tapping Center 개발 |

| 연구기간 | 2021.06 ~ 2023.01 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 전자, 통신분야(5G)에 요구되는 X축 Long Stroke를 가진 C형 TYPE 제품 개발 | |

| - BT30급 탭핑 시장과 머시닝센터 시장, 갭의 틈새시장을 동시에 공략 | |

| - 중소형 자동차 부품 시장까지 영역을 확대하여 수주 중심/시장요구에 단납기 대응 | |

| 나) 개발장비 Specification | |

| - CNC System: MITSUBISHI M80 | |

| - Spindle Taper : BT30 - Spindle Speed(RPM): 12,000 | |

| - Travel[X/Y/Z(mm)] : 1350/650/480 - Rapid Traverse[X/Y/Z(m/min)]: 50/50/48 | |

| - Tool Storage: 30 | |

| 다) 핵심 활용 기술 | |

| - 볼스크류의 지지베어링 예인장력 부여구조 설계기술 | |

| - Long stroke에 따른 Saddle, Table 변형 최적화기술 | |

| 기대효과 | ■ 전기자동차(배터리 시장) 영역 확대 |

| ■ Long Stroke의 BT30급 장비 시장과 머시닝센터 BT40급 시장 동시 공략으로 매출극대화 기여 |

▷ Unit: SERVO ATC

| 연구과제 | Servo Motor 구동형 ATC 개발 |

|---|---|

| 연구기간 | 2012.11 ~ 2013.03 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - ATC 원거리 Tool Change 시 기존 CAM 방식의 ATC에서는 Tool Change, | |

| Time이 길어서 전체 가공 Cycle Time에 영향을 주고있어 Magazin 회전 | |

| 방식을 Servo Motor를 이용하여 구동하게함으로써 Tool Change Time을 | |

| 단축[*T-T: 1.2sec/ **C-C: 2.1sec] | |

| [ Servo Motor장착] | |

| 나) 개발장비 Specification[Armless Type] | |

| - Servo Motor: HF-KP23BJW04-S6 - 공구선택방식: Random | |

| - Tool Taper: BT30 - 공구교환시간(T-T): 1.2sec | |

| - 최대공구중량: 3kg - 공구교환시간(C-C): 2.1sec | |

| - Tool Storage: 14(20) | |

| 다) 핵심 활용 기술 | |

| - ATC 제작 기술, - 부품 경량화 기술, - 부품 정밀가공 기술 | |

| 기대효과 | ■ 경쟁력있는 자사 Unit 상품화 가능. |

| ■ 신속한 공구 교환으로 비절삭시간 단축/고객 생산성 향상에 기여. |

*T-T(Tool to Tool): 사용하던 공구와 새로운 공구의 교환시간

**C-C(Chip to Chip): 가공완료 후 부터 공구를 교환하여 가공시작하기까지의 시간

▷ Unit: 24,000 rpm SPINDLE

| 연구과제 | 초고속 24,000rpm Spindle 개발 |

|---|---|

| 연구기간 | 2011.01 ~ 2011.07 |

| 연구기관 | 당사 기술연구소 |

| 연구개발 결과 | 가) 제품개요 |

| - 세계 2번째 직결방식 24,000rpm Spindle 개발, | |

| - Spindle Bearing은 세라믹 타입을 채택, 혁신적인 수명연장 실현. | |

| - Spindle의 열발생 억제 및 열전달 방지를 위해 Oil Cooling 표준적용. | |

| - 최상의 품질관리로 고정밀, 저소음 실현. | |

| 나) 개발장비 Specification | |

| - Bearing 내경: 45mm | |

| - Spindle Taper: BBT30 | |

| - Spindle Speed(RPM): 24,000 | |

| - Tool Clamp Force: 363kg.f | |

| 다) 핵심 활용 기술 | |

| - 스핀들 공차 최적화기술 | |

| - 스핀들 회전제어기술 | |

| - 공작기계에 사용하는 스핀들의 냉각장치 | |

| 기대효과 | ■ 폭넓은 속도 Range 보유로 고객만족 실현. |

| ■ 고속스핀들 설계기술 확보와 최적의 Quality Control System 확보. |

나. 국책과제 현황

|

번호 |

프로그램명 |

과제명 |

총개발 기간 |

총사업비 (백만원) |

비고 |

|---|---|---|---|---|---|

|

1 |

지역산업기술개발사업 |

Twin Spindle 컬럼 이동형 라인센터 개발 |

2011.04 |

200 |

완료 |

|

2 |

지역전략기술개발사업 |

초고속 고정밀 CNC 5축 머시닝센터설계기술개발 |

2008.12 |

103 |

완료 |

|

3 |

차세대선도산업기술개발사업 |

소형정밀 부품가공용 소형머시닝센터개발 |

2007.07 |

570 |

완료 |

|

4 |

R&D 사업 |

중국시장공략 초저가 버티칼 태핑센터 설계기술사업화 |

2007.12 |

200 |

완료 |

|

5 |

기업협동형기술개발사업 |

초고속 태핑센터용 Built-in Motor 일체형 주축구동시스템 개발 |

2006.05 |

268 |

완료 |

|

6 |

구매조건부신제품개발사업 |

DRILL TAPPING M/C |

2006.06 |

236 |

완료 |

|

7 |

기술혁신개발사업 |

캠방식 고속자동공구교환장치가 부착된 소형머시닝센터 개발 |

2004.03 |

103 |

완료 |

|

8 |

산업기술혁신사업 WC300 프로젝트 R&D |

150m/min Rapid Loading Gantry Robot 적용 폭 1m급 극협 라인센터 |

2014.09 |

5,856 |

완료 |

|

9 |

산업기술혁신사업 (산업통상자원부) |

공정대응형 4면 팔렛방식 수평2-head 머시닝센터 개발 |

2017.06 |

3,919 |

완료 |

| 10 | 경제협력권산업육성사업 (산업통상자원부) |

경량소재 자동차 부품 가공을 위한 2-Z컬럼/2-Head type의 소형머시닝센터와 결합된 생산제조가공라인 개발 |

2018.04 ~ 2020.12 |

3,154 | 완료 |

7. 기타 참고사항

※공작기계 사업부

(1) 업계현황

1) 산업의 특성

① 개요

인간이 영위하고 있는 일상적 생활환경 속에서 금속을 가공하여 만들어진 물건은 수없이 많이 있습니다. 아주 간단한 것에서부터 복잡한 물건까지, 시계, 카메라 등과 같이 정밀하고 작은 것에서부터, 선박, 항공기, 자동차와 같은 큰 것에 이르기까지 문명의 발전 속도에 따라 금속을 가공한 물건은 점점 복잡하고 다양해지고 있습니다. 이러한 물건은 금속 봉이나 판을 깎거나, 구멍을 뚫어 만들어지는 것이지만, 금속은 단단해서 원하는 형태로 만들기란 그리 쉽지 않습니다. 그래서 금속을 깎거나 구멍을 뚫고 연마하기 위한 기계가 특별히 연구되었는데 그것이 「공작기계」입니다.

② 정의

공작기계(Machine Tool)는 "기계를 만드는 기계(Mother Machine)" 라고 불립니다. 기계를 만든다는 것은 기계의 부품을 만드는 것이며, 다양한 제조방법 중에서 절삭가공과 소성가공에 이용되는 모든 기계를 의미합니다. 절삭기계는 가공과정에서 칩(Chip)을 발생시키면서 불필요한 부분을 제거하여 소요의 형상으로 가공하는 기계이며, 성형기계는 가공과정에서 소성에 의하여 단지 형태만 변형시켜주는 기계입니다. 국제규격(ISO)에서는 "한 운동원에 의해서 작동하고 물리적, 화학적 또는 기타의 방법으로 성형해서 공작물을 생산하는, 수작업을 하지 않는 기계" 라고 정의하고 있으며,미국에서는 금속가공기계를 절삭기계(Cutting Machine)와 성형기계(Forming Machine)로 분류하며 이 둘을 합하여 공작기계라고 부르고 있습니다. KS(한국산업규격)에서는 공작기계에 대해 「주로 금속 공작물을 절삭, 연삭 등에 의하여 불필요한 부분을 제거해 내어 필요한 형상을 만드는 기계」로 정의하고 있습니다. 우리나라의 기계관련 분야에서, 공작기계는 일반적으로 이 KS의 정의에 따르고, 그 중에서도 특히 금속절삭기계를 가리키는 것이 일반적입니다.

③ 특성

산업적인 특성으로는 공작기계는 『기계를 만드는 기계(Mother Machine)』로서 자본재산업의 핵심 산업이며 산업구조의 고도화와 제조업 경쟁력강화를 실현하기 위한핵심 산업으로 전·후방 산업관련효과가 매우 크다고 할 수 있습니다. 또한 국가 전략산업으로 공급수준에 따라 산업의 기술력과 경쟁력의 척도로 활용되며 국가기간산업 및 방위산업의 필수 자본재로서 일정자급도 유지가 필요합니다. 기술적인 특성으로는 규격, 품질, 성능이 다양한 기술집약적 산업으로 기술축적에 장기간이 소요되고모방 기술의 한계로 인해 단기간에 경쟁력 확보가 어려우며, 엔지니어링을 기반으로 기술 집약도가 높은 고부가가치 산업이기도 합니다. 또한, 베어링, 주축 등 기계부품 기술과 서보모터, 제어기 등 전자기술의 복합된 메카트로닉스 기술과 최근 IT기술의 발전과 더불어 제품성능이나 모델변화가 다양한 시스템 기술을 활용한 IT융합가공장비산업이기도 합니다.

2) 산업의 성장성

공작기계는 산업전체에 걸쳐져 있으며 이 중 CNC공작기계와 관련된 산업(NC절삭기계)은 크게 금속제품제조산업, 일반기계산업, IT/전기-전자부품산업, 자동차/부품산업, 기타 기계부품산업군으로 분류 할 수 있습니다.

CNC공작기계는 다시 머시닝센터로 나눌 수 있고, 당사는 머시닝센터중에서도 소형급인 소형머시닝센터에 속해 당사와 관련된 주된 산업은 자동차부품산업, IT/전기-전자부품산업, 기타부품산업 등 세가지 산업으로 분류 할 수 있습니다.

아래와 같이 당사와 관련된 산업별 내용을 간단히 살펴보겠습니다.

① 자동차부품산업

기존 자동차부품산업은 소재의 강성으로 중·절삭이 가능한 중대형 머시닝센터가 주류를 이루었으나 최근에는 소재의 경량화로 인하여 중·절삭이 필요치 않아 생산성이 빠르고 가격이 낮은 소형머시닝센터를 구매하는 추세입니다.

소형머시닝센터는 가공 가능한 사이즈가 작아, 가공물의 크기가 큰 경우 작업이 어렵다는 단점이 있으나, 생산성이 높고 가격이 낮다는 장점이 있습니다. 연비를 지속적으로 낮추기 위해 자동차업계는 소재의 경량화에 대한 연구가 진행되고 있으며, 이로인해 공작기계산업에 미치는 영향이 크다고 할 수 있습니다.

② IT/전기-전자부품산업

기존 IT/전기-전자부품산업은 전체 작업 공정 중 사출기계가 주를 이루고 일부만 가공을 하는 패턴이었으나 애플사의 아이폰이 출시된 이후부터 IT/전기-전자부품산업에 큰 변화를 가져왔습니다. 기존 IT/전기-전자부품들이 사출기계에 의존하였던 반면, 애플이 고급화를 위해 아이폰 케이스를 알루미늄소재(메탈)로 가공했으며, 알루미늄 소재 가공에 머시닝센터가 필요함에 따라 소형머시닝센터의 수요가 급증했습니다. 이러한 수요의 급증은 소형머시닝센터가 성장하는데 큰 계기를 마련하였습니다.

③ 기타부품산업

섬유기계부품, 일반산업기계부품, 오토바이부품 등의 기타부품산업도 자동차부품산업과 마찬가지로 소재의 경량화 및 높은 생산성과 낮은 가격의 장비를 고객들이 요구하는 추세이며, 기존 중절삭의 장비가 노후화로인하여 대체 장비로 소형머시닝센터를 구매하는 경향이 늘어나고 있습니다.

공작기계산업은 산업전체 경기흐름에 따라 영향을 많이 받으나, 당사가 제조하는 소형머시닝센터는 중·대형머시닝센터를 비롯한 타공작기계와는 달리 IT/전기-전자부품 시장이 증가하는 추세에 따라 동반하여 같이 성장해 왔습니다.

3) 경기변동의 특성

공작기계산업은 전방산업인 자동차산업과 IT/전기-전자산업의 수요변동에 의한 설비투자의 확대/축소에 산업의 업황이 영향을 받는 산업으로, 단기간에 소비경기 변화의영향을 받는 경기변동에 민감한 산업입니다. 또한, 수출비중이 높아 최대 소비시장인미국의 달러화 및 유럽 유로화의 환율 변동에 영향을 받으며, 공작기계 관련하여 주요 경쟁업체가 일본에 집중되어 있어, 일본 엔화의 환율 변동에도 민감한 특성을 가지고 있습니다.

공작기계산업 중 당사가 주로 영위하는 소형머시닝센터 산업의 경우, 타 공작기계 산업에 비해 설비투자 자본이 높지 않고, 완제품 생산까지 기간이 오래 걸리지 않아 경기변동에 상대적으로 영향을 받지 않으며, 최근 주요 전방산업인 IT/전기-전자산업의가파른 성장을 바탕으로 높은 성장세를 시현하고 있습니다.

공작기계와 관련된 산업에서 보았듯이 당사의 제품은 전방산업인 IT/전기-전자제품산업과 자동차산업의 경기변동에 따라 기본적인 수요변동이 있으며, 그 외에 다음과 같은 사유로 인한 수요변동이 있을 수 있습니다.

① 전방산업의 신제품 출시 및 생산량 증대에 따라 추가적인 설비투자로 인한 수요변동이 발생할 수 있습니다.

② 소재변화에 따라 수요변동의 요인이 발생 할 수 있습니다. 즉 기존 삼성전자 갤럭시시리즈의 케이스는 사출에 의한 플라스틱을 재료로 사용함으로 인하여 절삭가공부분이 적어 소형머시닝센터의 수요가 많지 않았으나, 현재 갤럭시알파 이후 모델부터 메탈을 적용함에 따라 절삭가공 부분이 상당히 늘어나 수요가 늘어나는 추세입니다. 결국 소재의 변경에 따라 절삭가공시간이 늘어나거나 줄어들어 수요변동이 발생할 수 있습니다.

③ 머시닝센터의 성능이 IT기술의 적용으로 복합화, 고속화, 고능률화를 통해 수요자의 요구에 민첩하게 대응함으로써 생산성향상을 위한 수요변동이 발생할 수 있습니다.

4) 계절성

공작기계 산업은 계절적 요인은 크게 없으며, 다만 제조업체들의 예산 집행 후 투자가 이루어지는 년초에는 수주가 늘어나서 여름경에 최대 피크치를 올리며, 재고 부담또는 예산활용이 원활하지 못하는 년말에는 수주가 줄어드는 경향을 보였습니다. 하지만 최근 IT시장 즉 애플사와 삼성전자의 스마트폰 신규개발품 사이클에 따라 년초~년말을 가리지 않고 개발시점에 따른 투자가 이루어지고 있는 상황입니다.

5) 제품의 라이프사이클

제품의 라이프사이클은 크게 두 가지로 분류 할 수 있으며, 첫째는 사용년수에 대한 사이클과 둘째는 제품업그레이드에 대한 사이클을 들 수 있습니다.

첫째, 공작기계의 종류마다 사용년수는 차이가 있으나, 일반적으로 당사 제품은 1일 10시간 가동을 가정 하였을 경우 6~8년, 24시간 가동을 가정하였을 경우 4~5년이며,가공환경의 특성(소재의 재질, 절삭유선정, 정기점검 등)에 따라 사용년수가 1~2년으로 더 짧아질 수 있습니다.

둘째, 제품업그레이드는 일반적으로 ①제품성능을 높이기 위해 ②부품의 사양변경에의해, ③고객사 요청에 의해 제품의 업그레이드가 실시되며, 당사에서는 기본적으로 1년에 1회 정도 업그레이드를 실시하고 있습니다.

6) 규제환경

① 전략물자 수출입통제

전략물자 수출입통제에 따라 공작기계가 전략물자에 해당하는지 사전판정을 받아 수출허가를 받은 후 진행해야 합니다. 전략물자에 해당함에도 이러한 절차를 거치지 않고 수출을 진행하여 적발되면 일정기간 수출제한 등 행정제재가 부과됩니다. 건별 수출허가에 소요되는 시일은 허가신청일로부터 15일입니다. 다만, 당사는 2012년 9월에 자율준수무역거래자로 등록되어 수출 시 건 별로 허가를 받지 않고 매년 초 매출계획을 제출 후 사전승인을 받아 반기와 온기 결과보고를 함으로써 긴급 납기에 대한대응력에서 자유로울 수 있습니다.

② KCS인증(자율안전인증) 규제

안정인증제도(KCS마크)는 산업안전보건법 제34조의 규정에 의거하여 유해하거나 위험한 기계·기구·설비 및 방호장치·보호구의 안전성을 평가하기 위하여 안전인증대상 기계·기구 등의 안전에 관한 성능과 제조자의 기술능력·생산체계를 종합적으로 심사하여 안전인증기준에 적합한 경우 당해 제품에 안전인증의 표시를 할 수 있도록 하는 제도입니다.

공작기계는 자율안전확인신고 대상 품목으로 지정되어 KCS인증을 받아야만 내수시장에 출고를 할 수 있습니다. 만약 이를 위반시 KCS인증을 받기전까지 내수시장에 출고제제 조치를 당하기 때문에 필히 인증을 받아야 합니다. 당사는 2013년 4월에 KCS인증을 받아 내수시장에 대응하고 있습니다.

③ 공작기계 에너지관련 표준 제정

'구동장치', '유·공압시스템', '윤활 및 냉각시스템' 등 에너지 절감형 공작기계(성형기계 포함)를 설계하기 위한 기본적인 가이드라인을 제안하는 표준인 ISO14955-1(에너지 효율 공작기계 설계 방법론) 표준이 제정되었습니다. 이는 2010년 5월 1차 회의를 통해 검토하기 시작하여 4년 만에 제정되게 된 것으로 ISO14955-1 표준은 표준 제정에 의결권이 있는 14개 국가 중 93%인 13개국의 찬성으로 제정되게 되었습니다. 다만 개발이 완료되었거나, 오타 및 용어수정, 신규개발 중인 다른 표준과의 연계등으로 인해 추가 개정 작업을 추진할 계획입니다.

④ 공작기계 에너지관련 유럽규제 동향

유럽의 에너지관련 제품규정인 ErP(The Energy-related Products Directive)에 의해 유럽연합집행기관은 공작기계 에너지 효율관련 규제 방안을 검토하고 있습니다. 이 말은 유럽에서 판매되거나 수입되는 제품에 대한 eco-design등 제품의 전과정 평가(LCA: Life Cycle Assessment)를 요구하는 것입니다.

아직까지 공작기계 분야에 대한 규제 수준은 유럽내에서도 미확정 상태이나 향후 어떤 규제가 적용되더라도 유럽으로 수출하는 기업들도 규제 준수가 불가피 할 것으로 보여, 유럽의 규제 동향에 주목할 필요가 있습니다.

(2) 회사의 현황

1) 사업 개황

당사는 공작기계의 한 분류인 머시닝센터(MCT) 등을 제작하는 금속절삭기계 제조업을 영위하고 있으며, 머시닝센터를 대/중/소형으로 나누었을 경우 소형급을 전문으로 제작하고 있습니다.

머시닝센터를 대/중/소형으로 나누는 기준은 통상적으로 주축의 테이퍼(Taper)크기 또는 스트로크(stroke)길이로 분류를 하며, 테이퍼크기가 BT(orNT)30 이하를 소형, BT40~50을 중형, BT60 이상을 대형으로 분류를 합니다. 당사는 현재 BT30 이하와 일부 BT40을 적용하고 있습니다.

*BT(Bottle grip national Taper shank) : 일본공작기계협회규격

*NT(National Taper shank) : 국제표준협회규격

당사는 IT부품산업과 자동차부품산업, 기타 부품산업용 머시닝센터 제조와 머시닝센터의 부분품인 Unit제조를 주력사업으로 하고 있으며, Unit는 중국 자회사에 제품생산을 위해 수출을 하고, 머시닝센터는 OEM판매와 자체 대리상을 통하여 내수 또는 수출을 하고 있습니다.

2) 경쟁 상황

경쟁 상황을 설명하기 위해서는 편의상 아래와 같이 공작기계 분류를 다시 할 필요가있습니다.

|

- 1군류:공작기계(절삭기계+성형기계)를 주로 제조하는 업체 - 2군류:절삭기계(범용공작기계+전용공작기계+CNC공작기계)를 주로 제조하는 업체 - 3군류:CNC공작기계중 CNC선반, CNC드릴링기, CNC밀링기, CNC보링기, CNC연삭기, 머시닝센터 등을 주로 각각 제조하는 업체 |

1군류에 속하는 기업체들은 대형 메이저업체들로 해외는 심양기창(중국), Mazak(일본), DMG(독일), OKUMA(일본), MORI SEIKI(일본) 등이 있으며 국내는 두산인프라코어㈜, 현대위아㈜가 있습니다.

2군류에 속하는 기업들은 중형업체들로 한국공작기계㈜, ㈜화천기공, ㈜남북, ㈜남선기공, ㈜스맥 등이 있습니다.

3군류에 속하는 기업들은 산업 전체적으로 상당히 많으며 이 중 머시닝센터를 별도로 분류하여 당사와 동급의 소형 제품을 만드는 업체로 국내에는 ㈜코마텍(비상장사), ㈜동양마그닉스(비상장사)가 유일하며, 이외에 여러 제품을 만들면서 당사와 같은 동급의 기종을 가지고 있는 업체는 위 두 업체를 포함하여 두산인프라코어㈜, ㈜화천기공등 이 있습니다. 또한 해외로 보면 일본의 화낙(FANUC), 브라더(Brother), 쯔가미(TSUGAMI), 대만의 LK 등이 당사와 동급의 기종을 전문으로 생산하는 업체들입니다. 3군류에 속하면서 CNC선반만을 만드는 ㈜넥스턴(상장사), 한화테크엠㈜(비상장사) 등이 있습니다.

업체들간의 품목이 달라 비교하기가 어렵지만 당사가 경쟁업체로 분류하는 업체는 화낙(FANUC), 브라더(Brother), 쯔가미(TSUGAMI), 대만의 LK 등 입니다. 이 중 당사와 함께 시장에서 가장 많이 부딪치는 업체는 동급기종 판매량 혹은 생산량이 세계 1위인 화낙(FANUC)과 세계 2위 브라더(Brother)입니다. 공식적인 판매량과 생산량에 대한 통계치는 없으나 화낙이 월 1,500~3,500대를 브라더가 월 400~800대를 생산하는 수준이며 당사는 평균 월 100대~300대 수준이고 최대 월 400대까지 가능한 수준입니다.

경쟁형태로는 다수의 소규모 기계제작업체들이 난립해있는 과점형태이나 주(Main) 시장을 들여다보면 고품질과, 단납기에 대응 할 수 있는 생산Capa를 가진 회사는 화낙, 브라더, LK, 당사 등 일부 회사들만의 독점경쟁으로도 볼 수 있습니다.

진입장벽으로는 앞서 공작기계의 기술적인 특성부분에서 기술하였듯이 기술집약적 산업으로 기술축척에 장기간이 소요되고 모방 기술의 한계로 인해 단기간에 경쟁력 확보가 어려우며 초기 생산Capa를 늘리는데 많은 자금이 필요해 진입장벽이 상당히 높다고 할 수 있습니다.

3) 시장의 특성

당사의 사업영역인 소형머시닝센터는 공작기계 제품중에서도 급성장하는 분야입니다. 특히 당사 제품이 주로 타겟팅하는 경량금속 가공 부분은 빠른 주축 회전수와 공구픽업, 안정적 수율 등을 장점으로 경박단소화한 전자제품(스마트폰) 및 자동차 부품의 가공에 많이 사용되고 있는 추세입니다.

기존 스마트폰 시장은 애플과 삼성전자의 양분화된 추세에서 최근 중국의 샤오미, 레노버, 화웨이등 중국IT업체들의 급부상으로 애플과 삼성전자의 성장세가 주춤하였으나 애플 및 삼성전자의 메탈케이스를 적용한 신제품이 스마트폰 시장을 지속적으로 성장시키는 견인차 역할을 할 것으로 보고 있습니다.

IT산업중 스마트폰이 급성장하면서 당사가 생산하고 있는 소형머시닝센터의 시장이 지속적으로 성장하고 있으며, 아래는 목표시장에 대한 산업별 고객특성 및 국가별 니즈를 파악하여 경쟁시장에 어떻게 대처할지에 대한 당사의 대응책 또는 전략을 간략히 기술하였습니다.

① 산업별 고객 특성

|

목표시장 |

고객의 니즈 |

니즈 변화에 대한 전망 및 대응책 |

|---|---|---|

|

IT부품 |

고속RPM 스핀들 요구(20,000RPM 이상) |

고품질부품 가공 → 주축스핀들 24,000PRM 제품판매중 |

|

고정밀도의 품질이 우수한 제품 선호 |

스마트폰 시장이 90% → 애플/삼성요구에 맞는 제품개발 |

|

|

자동차 부품 |

중형M/C에서 소형M/C로의 전환 모색 |

부품 경량화에 따른 소형기종전환 → 사양별 모델 증대 |

|

생산량 증대 제품선호 |

자동차생산량 증대 → APC 타입 모델 판매중 |

|

|

가공능력 우수제품선호 |

중절삭이 가능한 모델 요구 → BT40급의 모델 판매중 |

② 주력제품 목표시장별 분석/전략

|

제품명 |

목표시장 |

목표시장의 환경분석 |

목표시장에 대한 내부전략 |

|---|---|---|---|

|

소형머시닝센터 |

중국 |

○머시닝센터 시장의 소비 1위국 ○급격한 시장규모 확대 예상 |

○일본/독일의 고가장비와 중국의 저급 장비 사이의 틈새시장공략 |

|

한국 |

○자동차산업 및 IT산업의 증가에 따른 대량생산 라인의 설비 수요 증가 |

○Line 맞춤형 장비구성으로 대량 생산에 특화 |

|

|

북남미 |

○멕시코, 브라질의 IT, 전자제품 신흥생산 기지화에 따른 설비 수요 증가 ○아르헨티나, 브라질 등 자동차생산 라인의 신규구축 |

○가격대비 고성능으로 대량생산에 특화 |

|

|

동남 아시아 |

○태국, 베트남, 필리핀 등 중국에 이어 일본, 한국 전자업체의 제2생산거점화 |

○가격대비 고성능으로 저가시장 공략 |

③ 국가별 고객 특성

|

국가 |

고객의 니즈 |

니즈 변화에 대한 전망 및 대응책 |

|---|---|---|

|

중국 |

소형/경량, 경제성화 |

대량구매에 따른 가격인하요구 → 맞춤형 제품개발 |

|

내구성 요구 |

365일 FULL가동작업 → 주요부품 Happy CALL 정책 |

|

|

편의성 증대 |

작업량 과다로 인한 편의성제품요구 → 편의사양추가 |

|

|

신뢰성 강화 |

극한 환경에서의 긴 수명 확보 |

|

|

한국 |

안전규제(제조물 책임강화) |

생산자에 대한 법적 책임 부여, 기계의 안전규제 강화 2013년 3월부로 KCS(자율안전)인증요구 → KCS인증획득 |

|

품질의 고급화 |

자동차, IT등의 부품고급화 → 초정밀 제품개발 |

|

|

감성디자인/작업 편의성 증대 |

감성을 요구하는 팬턴변화 → 감성디자인 제품개발 |

|

|

제조 환경에 대한 소비자의 의식 제고 |

안전과 건강을 생각한 생산환경 요구 LOHAS인증에 대한 소비/생산 의식 확대 |

|

|

EU |

High Tech 제품 |

기술력 우위로 인한 고급제품선호 → 고급기종개발 |

|

기후변화에 따른 환경적인 제품 |

환경 친화적인 제품으로 변화 → 절삭유, OIL 환경제품사용 |

|

|

기술의 양극화 |

High Tech 시장의 지속적 진보 Middle Market, Volume Zone의 등장 |

|

|

특허/표준 장벽 강화 |

특허/표준 장벽을 통한 산업 무기화 시도 |

|

|

제조업의 개방형 혁신 확산 |

개방형, 병렬형 등의 유기적인 교류 확대 |

|

|

시장확대와 경쟁심화 |

FTA 추진에 의한 무역장벽 완화기대와 기술 경쟁심화 |

|

|

지구 온난화와 기후변화 위기 |

환경규제 및 인증 제도 강화, 저탄소 녹생성장 추진 |

|

|

북남미 |

즉각적인 A/S |

A/S를 고려한 제품선호 → 48시간내 출동 A/S정책수립 |

|

납기단축 |

선적후 한달에 대한 불만 → 딜러망을 통한 STOCK관리 |

(3) 지적재산권 현황

1) 국내특허

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용제품 |

주관청 |

|---|---|---|---|---|---|---|---|

|

1 |

특허 |

원주형으로 쿨런트가 분사되는 공작기계 |

㈜에이비프로바이오 |

2008.02.22 |

2009.11.30 |

전기종 |

특허청 |

|

2 |

특허 |

볼 스크류의 베어링 방수구조 |

㈜에이비프로바이오 |

2008.11.07 |

2010.09.20 |

전기종 |

특허청 |

|

3 |

특허 |

볼 스크류 냉각장치 |

㈜에이비프로바이오 |

2008.10.23 |

2011.02.21 |

전기종 |

특허청 |

|

4 |

특허 |

볼 스크류 조립체의 냉각장치 |

㈜에이비프로바이오 |

2008.10.23 |

2011.02.21 |

전기종 |

특허청 |

|

5 |

특허 |

공작기계에 사용하는 스핀들의 냉각장치 |

㈜에이비프로바이오 |

2008.10.29 |

2011.02.21 |

OEM기종 |

특허청 |

|

6 |

특허 |

볼 스크류의 베어링 방수구조 |

㈜에이비프로바이오 |

2008.11.07 |

2011.02.21 |

전기종 |

특허청 |

|

7 |

특허 |

자동공구 교환장치 |

㈜에이비프로바이오 |

2008.11.12 |

2011.02.21 |

전기종 |

특허청 |

|

8 |

특허 |

리니어모터 브레이크장치 |

㈜에이비프로바이오 |

2010.08.24 |

2011.12.26 |

UM-600H |

특허청 |

|

9 |

특허 |

4축 가공 머시닝센터 |

㈜에이비프로바이오 |

2011.06.30 |

2013.05.13 |

UT-320 |

특허청 |

|

10 |

특허 |

머시닝센터의 자동공구교환장치 |

㈜에이비프로바이오 |

2013.03.05 |

2013.05.30 |

전기종 |

특허청 |

|

11 |

특허 |

롱스트로크를 갖는 이중스핀들 머시닝센터 |

㈜에이비프로바이오 |

2012.04.19 |

2013.12.02 |

XT6000S |

특허청 |

|

12 |

특허 |

공작기계의 공구교환 홀더 회동장치 |

㈜에이비프로바이오 |

2013.08.01 |

2015.01.22 |

전기종 |

특허청 |

| 13 | 특허 | 부하직결형 모터(DD motor)를 사용한 로터리 테이블 | ㈜에이비프로바이오 | 2015.08.06 | 2016.06.21 | 전기종 | 특허청 |

| 14 | 특허 | w축 이송부를 구비한 멀티스핀들 머시닝센터 | ㈜에이비프로바이오 | 2015.01.22 | 2017.03.31 | 전기종 | 특허청 |

| 15 | 특허 | 공작기계용 도어 개폐장치 | ㈜에이비프로바이오 | 2015.07.29 | 2017.03.31 | 전기종 | 특허청 |

| 16 | 특허 |

단구동식 듀얼 매거진을 갖는 자동공구교환장치 |

㈜에이비프로바이오 | 2015.12.31 | 2017.03.31 | 전기종 | 특허청 |

| 17 | 특허 | 좌우 대칭형 공작 모듈을 갖는 머시닝 센터 | ㈜에이비프로바이오 | 2017.03.31 | 2018.06.11 | MAX-H300 | 특허청 |

| 18 | 특허 | 자동 팔레트 교환장치를 갖는 수직형 머시닝센터 | ㈜에이비프로바이오 | 2017.04.26 | 2018.08.20 | 전기종 | 특허청 |

| 19 | 특허 | 상부 설치형 콘트롤 박스를 갖는 공작기계 | ㈜에이비프로바이오 | 2017.08.16 | 2019.02.13 | 전기종 | 특허청 |

| 20 | 특허 | 멀티형 공구교환장치 및 이를 구비한 멀티 가공형 머시닝 센터 | ㈜에이비프로바이오 | 2017.12.08 | 2019.07.22 | 전기종 | 특허청 |

| 21 | 특허 | 회전형 분리벽을 갖는 머시닝 센터 | ㈜에이비프로바이오 | 2018.06.29 | 2019.11.21 | 전기종 | 특허청 |

| 22 | 특허 | 개폐형 대기 캐비닛을 갖는 머시닝 센터 | ㈜에이비프로바이오 | 2018.06.29 | 2019.12.16 | 전기종 | 특허청 |

| 23 | 특허 | 멀티 가공형 머시닝 센터 | ㈜에이비프로바이오 | 2017.12.08 | 2019.12.13 | 전기종 | 특허청 |

| 24 | 특허 | 툴 포켓 및 이를 구비한 자동공구교환장치 | ㈜에이비프로바이오 | 2018.06.29 | 2020.04.16 | 전기종 | 특허청 |

2) 해외특허

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

적용제품 |