|

|

대표이사 확인서명 |

분 기 보 고 서

(제 17 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 11월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 네오위즈 |

| 대 표 이 사 : | 김 승 철, 배 태 근 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 대왕판교로 645번길 14 네오위즈판교타워 |

| (전 화) 031-8023-6600 | |

| (홈페이지) https://www.neowiz.com/neowiz | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 심 정 미 |

| (전 화) 031-8023-6600 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서명 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

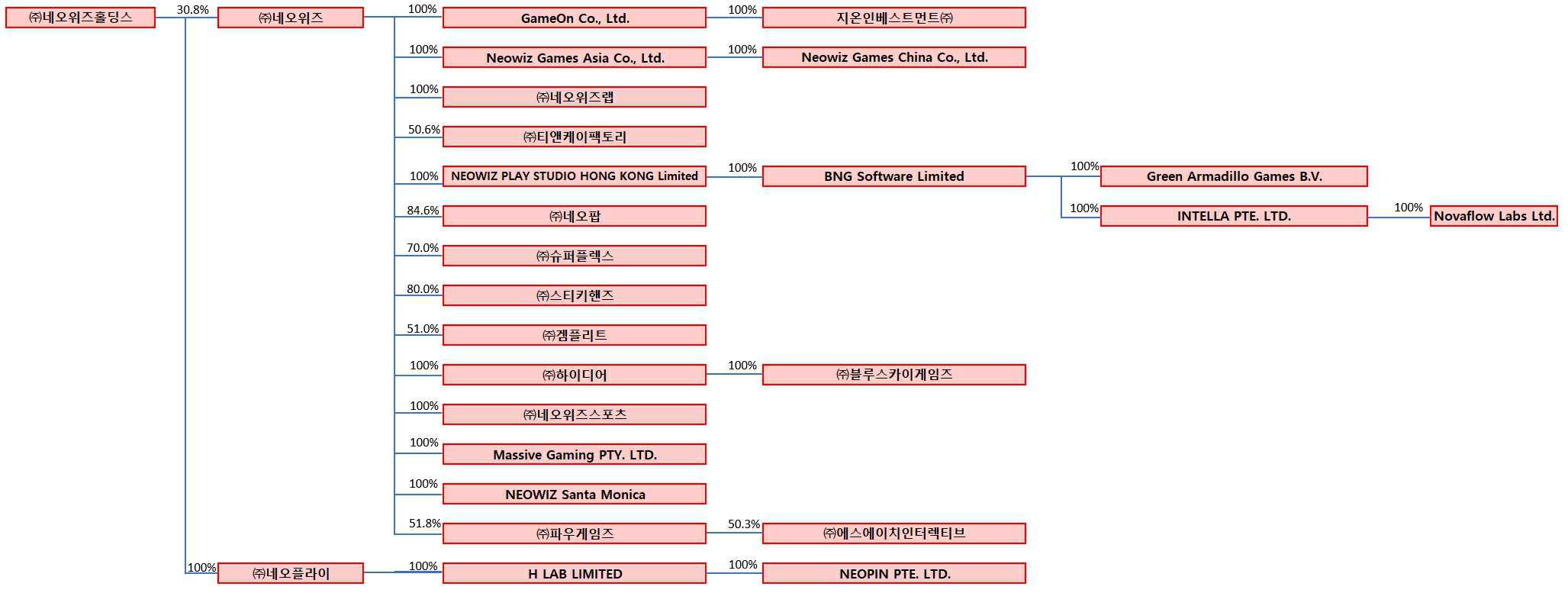

당사는 2023년 9월 말 현재, K-IFRS(한국채택 국제회계기준)의 연결기준의 주 재무제표를 작성하고 있으며 지배회사의 연결대상 종속회사는 23개사 입니다.

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 22 | 3 | 2 | 23 | 2 |

| 합계 | 22 | 3 | 2 | 23 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

NEOWIZ Santa Monica | 당기 중 설립하여 연결편입 |

| ㈜파우게임즈 | 당기 중 지분취득으로 연결편입 | |

| ㈜에스에이치인터렉티브 | 당기 중 종속회사의 지분 취득으로 연결편입 | |

| 연결 제외 |

GOP Co., Ltd. | 당기 중 매각으로 연결제외 |

| NEOWIZ INC | 당기 중 청산되어 연결제외 |

나. ㈜네오위즈에 관한 사항

1) 회사의 법적, 상업적 명칭

'주식회사 네오위즈'라고 표기하며, 영문으로는 'NEOWIZ'라 표기 합니다.

2) 설립일자 및 존속기간

2007년 3월 20일 ㈜네오위즈홀딩스의 임시주주총회 결의에 따라 2007년 4월 26일을 분할등기일로 하여 인적분할 방식으로 분할설립 되었습니다. 분할 직후 2007년 7월 2일에 재상장되어 현재 코스닥증권시장에서 거래되고 있습니다.

3) 본사의 주소, 전화번호 및 홈페이지 주소

주 소 : 경기도 성남시 분당구 대왕판교로 645번길 14 네오위즈판교타워

전화번호 : 031)8023-6600

홈페이지 : https://www.neowiz.com/neowiz

4) 주요 사업의 내용

당사의 주 수익원은 게임 콘텐츠 개발과 퍼블리싱 사업이며 PC, 모바일, 콘솔 등의 게임 플랫폼에서 카드게임, 슈팅, 스포츠, RPG, 리듬게임 등 다양한 장르의 게임을 서비스하고 있습니다. 게임 사업의 매출은 2023년 3분기 연결기준 매출액의 약 88%를 차지하고 있으며 주요 거래처는 App store, Google 등 이 있습니다. 그 외 2023년 3분기 연결기준 매출액의 약 12%는 본사 사옥의 공간을 활용한 임대 사업과 주요 종속회사 ㈜티앤케이팩토리가 영위하는 모바일 광고 사업, 기타 종속회사의 투자 및 용역 서비스에서 발생하고 있습니다.

[부문별 주요 서비스]

| 영업부문 | 주요서비스 | 제17기 3분기 매출 비중 (2023.09.30) |

주요 거래처 |

|---|---|---|---|

| 게임사업 | 온라인게임, 모바일게임, 콘솔게임 서비스 | 88.0% | App store, Google, Valve Corporation 등 |

| 임대사업 | 사옥임대제공 | 1.3% | - |

| 기타사업 | 광고, 투자 및 용역서비스 | 10.7% | - |

보다 자세한 사항은 'II. 사업의 내용'을 참고하시기 바랍니다.

5) 계열회사의 내용 등

본 보고서 작성기준일 현재 당사를 포함하여 국내 계열회사는 15개이며 이중 상장사는 2개사 (㈜네오위즈홀딩스, ㈜네오위즈), 비상장사는 13개사 입니다. 해외 계열회사는 총 12개사이며, 모두 비상장회사 입니다. 계열회사 관련 자세한 사항은 'IX. 계열회사 등에 관한 사항' 내용을 참고하시기 바랍니다.

6) 신용평가에 관한 사항

당사는 신용평가전문기관으로부터 신용평가를 받고 있지 않습니다.

7) 중소기업 등 해당 여부

중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

8) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 상장 | 2007년 07월 02일 | - | - |

다. 주요 종속회사에 관한 사항

<주요 종속회사 ㈜게임온>

1) 회사의 법적, 상업적 명칭

'주식회사 게임온'이라고 표기하며, 영문으로는 'GameOn Co., Ltd.' 라고 표기합니다.

2) 설립일자 및 존속기간

2001년 4월 2일 설립되었으며, 2006년 12월 8일 일본 신흥기업시장인 동경증권거래소 마더스시장에 상장되어 매매되었으나, 2011년 11월 ㈜네오위즈의 주식 공개매수 실시로 2012년 4월 24일 상장폐지 되었습니다.

3) 본사의 주소, 전화번호 및 홈페이지 주소

주 소 : 일본 도쿄도 시부야구 에비스 1-19-19 에비스 비즈니스 타워

전화번호 : 03-5447-6320

홈페이지 : https://www.gameon.co.jp

4) 주요 사업의 내용

일본에서 게임 콘텐츠 소싱 및 모바일 게임 운영 대행 서비스 등을 주요 사업으로 영위하고 있습니다. 자세한 사항은 'II. 사업의 내용'을 참고하시기 바랍니다.

<주요 종속회사 ㈜티앤케이팩토리>

1) 회사의 법적, 상업적 명칭

'주식회사 티앤케이팩토리' 라고 표기하며, 영문으로는 'TNK FACTORY '으로 표기합니다.

2) 설립일자 및 존속기간

㈜티앤케이팩토리는 2011년 6월 21일 설립되었으며 2021년 12월 24일 주주총회에서 당사의 종속회사 ㈜애디스콥의 흡수합병을 승인 받아 ㈜애디스콥은 소멸하고 존속회사인 ㈜티앤케이팩토리가 당사의 주요 종속회사로 편입되었습니다.

3) 본사의 주소, 전화번호 및 홈페이지 주소

주소: 경기도 성남시 분당구 대왕판교로 645번길 14 네오위즈판교타워

홈페이지: https://www.tnkfactory.com

4) 중소기업 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

주) 주요 종속회사 ㈜티앤케이팩토리는「중견기업 성장촉진 및 경쟁력 강화에 관한 특별법」제2조에 따라 중견기업에 해당합니다.

5) 주요 사업의 내용

㈜티앤케이팩토리는 모바일 광고 프로모션 및 수익화 플랫폼 운영을 주요사업으로 영위하고 있습니다. 자세한 사항은 'II. 사업의 내용'을 참고하시기 바랍니다.

2. 회사의 연혁

가. ㈜네오위즈의 연혁

1) 회사의 설립일

2007년 04월 26일

2) 본점소재지 및 그 변경

| 구분 | 본점 소재지 주소 |

|---|---|

| 2007년 | 서울시 강남구 삼성1동 159-1 |

| 2010년 | 경기도 성남시 분당구 구미동 192-2 네오위즈타워 |

| 2014년 | 경기도 성남시 분당구 대왕판교로 645번길 14 네오위즈판교타워 |

3) 상호의 변경

| 연월 | 변경 내용 |

|---|---|

| 2017년 03월 | ㈜네오위즈게임즈에서 ㈜네오위즈로 변경 |

4) 경영진 및 감사의 중요한 변동

보고서 제출일 현재 회사의 이사회는 6인의 사내이사(김승철, 배태근, 이기원, 김상욱, 홍지철, 김인권), 3인의 사외이사(송진형, 정기영, 신광현)로 구성되어 있습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 03월 24일 | 정기주총 | - | 대표이사 이기원 사외이사 문대우, 이준환, 송영동 |

- |

| 2018년 03월 23일 | 정기주총 | 대표이사 문지수 사내이사 김승철, 오은석 |

- | 사내이사 오승헌 |

| 2020년 03월 20일 | 정기주총 | 사내이사 김상욱, 임우재, 박성준 감사위원인 사외이사 송진형, 한석우, 정기영 |

대표이사 문지수 사내이사 김승철, 오은석 |

감사위원인 사외이사 문대우, 이준환, 송영동 |

| 2021년 03월 25일 | 정기주총 | 공동대표이사 문지수, 김승철 사내이사 이기원 |

- | 사내이사 오은석 |

| 2022년 03월 24일 | 정기주총 | 공동대표이사 배태근 사내이사 홍지철, 김인권 |

공동대표이사 김승철 사내이사 김상욱 |

공동대표이사 문지수 사내이사 박성준, 임우재 |

| 2023년 03월 29일 | 정기주총 | 감사위원인 사외이사 신광현 | 사내이사 이기원 감사위원인 사외이사 송진형, 정기영 |

감사위원인 사외이사 한석우 |

5) 최대주주의 변동

당사의 최대주주는 2007년 10월부터 현재까지 ㈜네오위즈홀딩스이며 최근 5년간 변동사항이 없습니다.

6) 최근 5년간 경영활동과 관련된 중요한 사실의 발생

| 연월 | 내용 |

|---|---|

| 2018년 10월 | 모바일 전략 RPG '킹덤오브히어로즈' 정식 서비스 시작 |

| 2019년 03월 | 모바일 전략 RPG '브라운더스트' 북미/유럽 글로벌 156개국 서비스 시작 |

| 2019년 06월 | 자회사 ㈜네오위즈블레스스튜디오와의 흡수합병(소규모합병) |

| 2019년 08월 | '피망 뉴맞고', '피망 섯다', '피망 포커' 3종 애플 앱스토어 출시 |

| 2019년 10월 | 온라인 FPS 게임 '아바(A.V.A)' IP 인수 |

| 2019년 12월 | 모바일 게임 개발사 ㈜네오팝 자회사 편입 |

| 2020년 03월 | 콘솔 MMORPG '블레스 언리쉬드' Xbox One 버전 출시 |

| PC 리듬게임 '디제이맥스 리스펙트 V' 스팀 출시 | |

| 2020년 06월 | 모바일 게임 개발사 ㈜슈퍼플렉스 자회사 편입 |

| 2020년 10월 | MMORPG '블레스 언리쉬드' PS4버전 출시 |

| 2021년 01월 | PC 패키지 게임 '스컬' 출시 |

| 2021년 02월 | 모바일 게임 개발사 ㈜스티키핸즈 자회사 편입 |

| 2021년 03월 | 네오위즈-강원랜드, 슬롯머신 콘텐츠 사용 계약 체결 |

| PC 게임 '산나비' 퍼블리싱 계약 체결 | |

| 2021년 05월 | PC 게임 '언소울드(Unsouled)' 퍼블리싱 계약 |

| 2021년 08월 | PC MMORPG '블레스 언리쉬드 PC' 스팀 정식 출시 |

| 네오위즈-강원랜드, 게임 콘텐츠 공동개발 협약 체결 | |

| 온라인 인디 게임 페스티벌 '방구석 인디 게임쇼 2021' 개최 | |

| 2021년 09월 | 모바일 게임 개발사 ㈜겜플리트 자회사 편입 |

| 2021년 10월 | PC 게임 '스컬', 콘솔 버전 글로벌 출시 |

| 2021년 11월 | 모바일 게임 개발사 ㈜하이디어 자회사 편입 |

| 2021년 12월 | 모바일 게임 '아이돌리 프라이드' 국내 퍼블리싱 계약 |

| 2022년 04월 | 모바일 아이돌육성 게임 '아이돌리 프라이드' 글로벌 정식 출시 |

| 2022년 05월 | 2D 액션 PC 게임 '스컬' 에픽게임즈 스토어 출시 |

| 2022년 07월 | 리듬게임 '디제이맥스 리스펙트 V' Xbox Game Pass 출시 |

| 대원미디어와 '고양이와 스프' IP 라이선스 계약 체결 | |

| 2022년 08월 | 네오위즈-폴리곤, 블록체인 게임 플랫폼 '인텔라 X' 파트너십 공개 |

| 소울라이크 액션 RPG 'P의 거짓', 세계 3대 게임쇼 '게임스컴 2022' 에서 '가장 기대되는 플레이스테이션 게임', '최고의 액션 어드벤처 게임', '최고의 롤플레잉 게임' 수상 |

|

| 2022년 10월 | 넷플릭스와 모바일 시뮬레이션 게임 '고양이와 스프' 퍼블리싱 계약 체결 |

| 2022년 11월 | 모바일 시뮬레이션 게임 '고양이와 스프-넷플릭스 에디션' 공식 출시 |

| PC 패키지 게임 '산나비', 대한민국 게임대상 인디게임상 수상 | |

| 모바일 RPG '마스터 오브 나이츠' 국내 출시 | |

| 2022년 12월 | 자회사 '하이디어' 김동규 대표, '2022 대한민국 콘텐츠 대상' 대통령 표창 수상 |

| 2023년 02월 | 모바일 게임 '아이돌리 프라이드' 글로벌 퍼블리싱 계약 |

| 2023년 03월 | '던전에서 만남을 추구하면 안 되는 걸까' IP 라이선스 계약 체결 |

| 2023년 04월 | 일본 모바일 택틱스 RPG '천계 패러독스' 국내 퍼블리싱 계약 |

| 2023년 05월 | 모바일 시뮬레이션 게임 '고양이와 스프' 중국게임사 킹소프트 시요와 퍼블리싱 계약 체결 |

| 캐주얼 모바일 게임 '머지 서바이벌', 글로벌 출시 | |

| MMORPG 전문 개발사 ㈜파우게임즈 인수 | |

| 2023년 06월 | 모바일 게임 '아이돌리 프라이드' 글로벌 출시 |

| 모바일 RPG '브라운더스트2', 글로벌 양대 마켓 출시 | |

| 모바일 방치형 RPG '수호자 키우기 온라인' 글로벌 출시 | |

| 2023년 07월 | 모바일 SRPG '마스터 오브 나이츠', 글로벌 출시 |

| 2023년 08월 | 모바일 전략 RPG '브라운더스트', PC 버전 스팀 출시 |

| 2023년 09월 | 소울라이크 싱글 플레이 액션 RPG 'P의 거짓' 글로벌 출시 |

7) 최근 5년간 회사가 합병 등을 한 경우

① 자산(부동산) 양수

| 구분 | 내용 |

|---|---|

| 이사회 결의일 | 2018년 11월 20일 |

| 거래완료일 | 2018년 12월 24일 (매매대금 납입완료일) |

| 자산의 양수 방법 | 토지 및 건물 매매계약을 통한 판교 사옥 매입 |

| 거래 상대방 | 네오위즈엔에이치엔에셋매니지먼트㈜ |

| 양수한 자산에 대한 내용 | 경기도 성남시 분당구 대왕판교로 645번길 14 토지 및 건물 |

| 양수 가액 | 115,400 백만원 |

주) 상기 자산양수에 대한 상세한 내용은 당사가 2018년 11월 20일 제출한 '주요사항보고서(유형자산양수결정)' 및 '타법인 주식 및 출자증권 처분결정' 공시 내용을 참고하시기 바랍니다.

② 소규모 합병

| 존속회사 | 소멸회사 | 구분 | 내용 |

|---|---|---|---|

| ㈜네오위즈 | ㈜네오위즈 블레스스튜디오 |

합병계약체결 이사회 결의일 | 2019년 04월 08일 |

| 합병 목적 | 경영효율성 제고 및 IP성과 창출을 통한 기업가치 제고 | ||

| 합병 방법 | ㈜네오위즈가 자회사인 ㈜네오위즈블레스스튜디오(지분율 100%)를 흡수합병 (합병비율- ㈜네오위즈 : ㈜네오위즈블레스스튜디오 = 1 : 0) |

||

| 합병기일 | 2019년 06월 17일 | ||

| 합병종료보고 이사회결의일 | 2019년 06월 18일 | ||

| ㈜네오위즈 | ㈜네오위즈 에이블스튜디오 , ㈜네오위즈 아이엔에스 |

합병계약체결 이사회 결의일 | 2020년 09월 14일 |

| 합병 목적 | 사업 역량의 통합 운영을 통한 미래 포트폴리오 강화 | ||

| 합병 방법 | ㈜네오위즈가 자회사인 ㈜네오위즈에이블스튜디오와 ㈜네오위즈아이엔에스 (각각 지분율 100%)를 흡수합병 (합병비율- ㈜네오위즈 : ㈜네오위즈에이블스튜디오 : ㈜네오위즈아이엔에스 = 1 : 0.0202852 : 0.0961520) |

||

| 합병기일 | 2020년 11월 30일 | ||

| 합병종료보고 이사회결의일 | 2020년 12월 01일 | ||

| ㈜네오위즈 | ㈜네오위즈 플레이스튜디오 |

합병계약체결 이사회 결의일 | 2020년 10월 13일 |

| 합병 목적 | 사업 역량의 통합 운영을 통한 미래 포트폴리오 강화 | ||

| 합병 방법 | ㈜네오위즈가 자회사인 ㈜네오위즈플레이스튜디오(지분율 100%)를 흡수합병 (합병비율- ㈜네오위즈 : ㈜네오위즈플레이스튜디오 = 1 : 0) |

||

| 합병기일 | 2020년 12월 15일 | ||

| 합병종료보고 이사회결의일 | 2020년 12월 16일 | ||

| ㈜네오위즈 | ㈜메타라마 | 합병계약체결 이사회 결의일 | 2022년 06월 07일 |

| 합병 목적 | 경영효율성 제고 | ||

| 합병 방법 | ㈜네오위즈가 자회사인 ㈜메타라마(지분율 100%)를 흡수합병 (합병비율- ㈜네오위즈 : ㈜메타라마 = 1 : 0) |

||

| 합병기일 | 2022년 08월 12일 | ||

| 합병종료보고 이사회결의일 | 2022년 08월 16일 | ||

| ㈜네오위즈 | ㈜네오위즈 겜프스 |

합병계약체결 이사회 결의일 | 2022년 08월 26일 |

| 합병 목적 | 경영효율성 제고 | ||

| 합병 방법 | ㈜네오위즈가 자회사인 ㈜네오위즈겜프스(지분율 100%)를 흡수합병 (합병비율- ㈜네오위즈 : ㈜네오위즈겜프스 = 1 : 0) |

||

| 합병기일 | 2022년 10월 29일 | ||

| 합병종료보고 이사회결의일 | 2022년 10월 31일 |

주) 상기 소규모 합병에 대한 상세한 내용은 당사가 제출한 '주요사항보고서(회사합병결정)' 및 '합병등종료보고서' 공시를 참고하시기 바랍니다.

③ 지분 인수

| 거래상대방 | 취득 주식수 및 취득 금액 | 지분 취득 대금 지급일정 | 비고 |

|---|---|---|---|

| ㈜하이디어 | 취득주식수(주) : 보통주 40,000주 취득금액(원) : 200억 |

1차: 2021년 11월 26일 110억원 납입 (22,000주) 2차: 2022년 11월 16일 잔금 90억원 납입 (18,000주) |

이사회 결의일: 2021년 11월 16일 취득목적: 사업 포트폴리오 강화 |

| ㈜파우게임즈 | 취득주식수(주) : 보통주 365,700주 취득금액(원) : 188억 |

2023년 5월 19일 188억원 납입 | 이사회 보고일: 2023년 05월 11일 취득목적: 사업 포트폴리오 강화 |

8) 회사의 업종 또는 주된 사업의 변화

당사의 주요 사업인 게임사업 부문에서 글로벌 시장에서 인정받는 IP 확보를 위한 개발과 투자 등에 집중하는 한편, 게임 개발 및 서비스에 있어 블록체인 기술을 활용한 게임과 플랫폼 개발이 새로운 사업 기회를 확보하는데 긍정적인 영향을 줄 것이라고 판단하여 제14기 정기주주총회에서 정관의 사업 목적에 블록체인 기반 소프트웨어 개발 공급업 등을 추가하였으며, 제15기 정기주주총회에서 블록체인 기반 게임 개발 및 공급에 관한 사업 목적을 추가하였습니다. 자세한 내용은 'I. 회사의 개요-5. 정관에 관한 사항'을 참고하시기 바랍니다.

나. 주요 종속회사의 연혁 등

<주요 종속회사 ㈜게임온>

1) 회사의 설립일

2001년 04월 02일

2) 본점소재지 및 그 변경

최근 5년간 변동사항이 없습니다.

3) 경영진 및 감사의 중요한 변동

보고서 제출일 현재 회사의 이사회는 5인의 사내이사(이일수, 이상엽, 나성균, 김인권, 반 가즈아키), 1인의 감사(한우진)로 구성되어 있습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 03월 23일 | 주주총회 | 대표이사 문지수 사내이사 김인권 |

사내이사 나성균, 반 가즈아키, 오승헌 | 대표이사 이상엽 사내이사 이기원 사내이사 무기타기 마사토 |

| 2023년 02월 01일 | 주주총회 | 사내이사 이상엽 | - | - |

| 2023년 03월 22일 | 주주총회 | 사내이사 이일수 감사 한우진 |

- | 감사 오승헌 |

| 2023년 04월 06일 | 이사회 | 공동대표이사 이일수 공동대표이사 문지수 |

- | - |

| 2023년 06월 30일 | 이사회 | - | - | 공동대표이사 문지수 |

4) 최대주주의 변경

㈜게임온의 최대주주는 ㈜네오위즈이며 최근 5년간 변동사항이 없습니다.

5) 최근 5년간 경영활동과 관련된 중요한 사실의 발생

| 연월 | 내용 |

|---|---|

| 2020년 9월 | MMORPG 로스트아크 정식 서비스 개시 |

| 2021년 11월 | MMORPG 엘리온 정식 서비스 개시 |

| 2022년 03월 | 대표이사 변경 |

| 2022년 04월 | 자회사 GOP Co., Ltd. 신규 설립 |

| 2023년 02월 | 자회사 GOP Co., Ltd. 매각 |

<주요 종속회사 ㈜티앤케이팩토리>

1) 회사의 설립일

2011년 6월 21일

2) 본점소재지 및 그 변경

| 연월 | 본점 소재지 주소 |

|---|---|

| 2020년 03월 | 서울시 강남구 언주로 134길 4, 5층(논현동 IB타워) |

| 2023년 04월 | 경기도 성남시 분당구 대왕판교로 645번길 14 네오위즈판교타워 |

3) 상호의 변경

| 연월 | 변경 내용 |

|---|---|

| 2016년 11월 | 주식회사 티앤케이팩토리 (TNK FACTORY) |

4) 경영진 및 감사의 중요한 변동

보고서 제출일 현재 회사의 이사회는 4인의 사내이사(신희태, 김승철, 김인권, 박준현), 2인의 기타비상무이사(김형준, 이도경), 1인의 감사(김재하)로 구성되어 있습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 28일 | 정기주총 | - | 대표이사 신희태 | - |

| 2021년 03월 25일 | 정기주총 | 기타비상무이사 이도경 | - | 기타비상무이사 박존지환 |

| 2021년 12월 29일 | 임시주총 | 사내이사 문지수, 김승철, 김인권, 박준현 | - | - |

| 2022년 03월 22일 | 정기주총 | - | 기타비상무이사 김형준, 감사 김재하 | - |

| 2023년 03월 28일 | 정기주총 | - | 대표이사 신희태 | - |

| 2023년 08월 31일 | - | - | - | 사내이사 문지수 |

5) 최대주주의 변경

2021년 12월 24일 당사의 자회사 ㈜애디스콥과의 흡수합병을 통하여 ㈜카카오인베스트먼트에서 ㈜네오위즈로 변경된 바 있습니다.

6) 최근 5년간 경영활동과 관련된 중요한 사실의 발생

| 연월 | 내용 |

|---|---|

| 2018년 01월 | 베트남 광고 조인트벤처 ADSOTA 설립 |

| 2018년 05월 | 인플루언서 플랫폼 포스팅메이커 출시 |

| 2019년 08월 | Programmatic DSP 플랫폼 출시 |

| 2020년 03월 | 바이럴플랫폼 업체 FMAD(구, 펫마우스) 투자 |

| 2020년 11월 | 광고 에이전시 ㈜플래닛츠 투자 |

| 2021년 12월 | ㈜애디스콥 흡수합병 |

7) 최근 5년간 중요한 자산의 양수도 등

① 사업양수도

| 구분 | 내용 |

|---|---|

| 임시주총결의일 | 2023년 02월 28일 |

| 거래완료일 | 2023년 03월 01일 |

| 자산의 양수 방법 | 현금 |

| 거래 상대방 | 네오위즈 |

| 양수한 자산에 대한 내용 | 아이돌챔프, 셀럽챔프 사업양수도 |

| 양수 가액 | 6,852 백만원 |

② 합병 등

| 존속회사 | 소멸회사 | 구분 | 내용 |

|---|---|---|---|

| ㈜티앤케이팩토리 | ㈜애디스콥 | 합병계약체결 이사회 결의일 | 2021년 11월 22일 |

| 합병 목적 | 시장지배력 확대 | ||

| 합병 방법 | 흡수합병 | ||

| 합병기일 | 2021년 12월 24일 | ||

| 합병종료보고 이사회결의일 | 2021년 12월 24일 |

주) 자세한 사항은 2021년 11월 29일에 ㈜티앤케이팩토리가 제출한 '회사합병결정' 공시를 참고하시기 바랍니다.

3. 자본금 변동사항

가. 최근 5년간 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제17기 3분기 (2023.09.30) |

제16기 (2022년말) |

제15기 (2021년말) |

제14기 (2020년말) |

제13기 (2019년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 22,033,719 | 22,033,719 | 22,033,719 | 22,033,719 | 21,915,008 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 11,016,859,500 | 11,016,859,500 | 11,016,859,500 | 11,016,859,500 | 10,957,504,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 (종류주식) |

발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 11,016,859,500 | 11,016,859,500 | 11,016,859,500 | 11,016,859,500 | 10,957,504,000 |

주) 당사는 2020년 12월 2일에 자회사인 ㈜네오위즈에이블스튜디오, ㈜네오위즈아이엔에스와의 소규모합병을 통해 보통주 118,711주를 신주 발행하였습니다.

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 종류주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 90,000,000 | 10,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 22,033,719 | - | 22,033,719 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 22,033,719 | - | 22,033,719 | - | |

| Ⅴ. 자기주식수 | 1,645,049 | - | 1,645,049 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 20,388,670 | - | 20,388,670 | - | |

나. 자기주식

1) 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 종류주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 256,921 | 240,000 | 256,921 | - | 240,000 | - | |

| 종류주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 1,031,917 | 256,921 | 2,500 | - | 1,286,338 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,288,838 | 496,921 | 259,421 | - | 1,526,338 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 118,711 | - | - | - | 118,711 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,407,549 | 496,921 | 259,421 | - | 1,645,049 | - | ||

| 종류주 | - | - | - | - | - | - | |||

주1) 당기 중 취득한 수탁자 보유물량은 2023년 3월 29일에 체결한 자기주식취득 신탁계약 건으로 취득한 건이며 계약의 세부 내용은 2023년 3월 29일에 제출한 '주요사항보고서(자기주식취득신탁계약체결결정)' 공시를 참고하시기 바랍니다.

주2) 당기 중 처분한 현물보유물량은 2023년 5월 11일에 제출한 '자기주식 처분 결정' 공시를 참고하시기 바랍니다.

주3) 당기 중 처분한 수탁자 보유물량은 신탁계약 만료로 당사 소유의 증권계좌에 입고되어 현물보유물량의 취득으로 기재하였습니다.

2) 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2023년 05월 11일 | 2023년 05월 15일 | 2,500 | 2,500 | 100 | - |

| 직접 처분 | 2022년 05월 02일 | 2022년 05월 06일 | 250,004 | 250,004 | 100 | - |

| 직접 처분 | 2021년 11월 09일 | 2021년 11월 15일 | 64,000 | 64,000 | 100 | - |

| 직접 처분 | 2021년 04월 22일 | 2021년 04월 28일 | 10,000 | 10,000 | 100 | - |

| 직접 처분 | 2020년 07월 06일 | 2020년 07월 10일 | 68,000 | 68,000 | 100 | - |

| 직접 처분 | 2020년 06월 08일 | 2020년 06월 12일 | 5,000 | 5,000 | 100 | - |

| 직접 처분 | 2020년 03월 19일 | 2020년 03월 20일 | 110,400 | 110,400 | 100 | - |

주) 공시대상기간 처분한 자기주식은 주식매수선택권 및 우리사주매수선택권 행사에 따라 자기주식을 교부하는 경우로 「증권의 발행 및 공시등에 관한 규정」 제 5-9조에 의거하여 처분결과 보고서의 제출을 생략하였습니다.

3) 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2023년 03월 29일 | 2023년 09월 29일 | 10,000,000,000 | 9,995,492,150 | 99.9 | - | - | - |

| 신탁 체결 | 2022년 11월 10일 | 2023년 05월 10일 | 10,000,000,000 | 9,968,328,600 | 99.7 | - | - | 2023년 05월 10일 |

| 신탁 체결 | 2022년 05월 30일 | 2022년 11월 30일 | 5,000,000,000 | 4,990,228,100 | 99.8 | - | - | 2022년 11월 30일 |

| 신탁 체결 | 2022년 02월 08일 | 2022년 08월 08일 | 10,000,000,000 | 9,969,598,150 | 99.7 | - | - | 2022년 08월 08일 |

| 신탁 체결 | 2021년 03월 08일 | 2021년 09월 07일 | 10,000,000,000 | 9,972,566,800 | 99.7 | - | - | 2021년 09월 07일 |

다. 다양한 종류의 주식

해당사항 없습니다

5. 정관에 관한 사항

당사의 정관은 2022년 3월 24일에 개최한 제15기 정기주주총회에서 최신 개정되었으며, 공시대상기간(2020년~2023년 당분기) 중 정관 변경 이력은 다음과 같습니다.

1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 24일 | 제15기 정기주주총회 | - 사업목적 추가 (블록체인 기반 게임 개발 및 공급업) - 전자주주명부 비치 근거 신설 - 정기주주총회 의결권 기준일을 매년 12월 31일로 변경 - 회사의 직급체계 현황에 맞게 관련 조문 변경 - 이익배당 기준일을 매년 12월 31일로 변경 |

- 블록체인 기반 게임 개발 및 공급업 사업목적 추가 |

| 2021년 03월 25일 | 제14기 정기주주총회 | - 사업목적 추가 (블록체인 기반 사업) - 전자등록이 의무화되지 않은 사채에 대하여 전자 등록대상에서 제외하는 근거 신설 - 이익배당기준일 정비 및 동등배당의 근거 명시 - 감사(위원) 선임 및 해임 시 의결권 요건 정비 반영 - 전자투표를 도입한 경우 감사(위원) 선임 시 주주총회 결의요건 완화 - 감사위원회위원 분리선출제 도입 - 정기주주총회 개최시기의 유연성 확보를 위한 주주명부의 폐쇄 및 기준일 등 관련 조문 정비 - 기타 조문 정비 및 조항 신설에 따른 조문 이동 |

- 사업다각화에 따른 사업목적 추가 - 전자증권법에 관한 규정 정비 - 개정 상법 반영 - 개정 상법 반영 - 개정 상법 반영 - 개정 상법 반영 - 개정 상법 반영 - 문구 정비 |

| 2020년 03월 20일 | 제13기 정기주주총회 | 해당없음 | 해당없음 |

2) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 컴퓨터설비자문업 | 영위 |

| 2 | 소프트웨어 자문. 개발 및 유통 판매업 | 영위 |

| 3 | 자료처리업 및 데이터베이스업 | 영위 |

| 4 | 통신공사 및 전기공사업 | 영위 |

| 5 | 통신장비, 네트워크장비 개발 및 제조판매업 | 영위 |

| 6 | 전자, 컴퓨터 주변기기 개발 및 판매업 | 영위 |

| 7 | 인터넷 광고업 | 영위 |

| 8 | 캐릭터사업 | 영위 |

| 9 | 게임소프트웨어 제작, 유통 및 판매업 | 영위 |

| 10 | 인터넷 유통, 경매 및 상품중개업 | 영위 |

| 11 | 유무선 통신망을 이용한 인터넷 서비스 제공사업 | 영위 |

| 12 | 인터넷 방송업 | 영위 |

| 13 | 전자상거래 및 통신판매업 | 영위 |

| 14 | 디지털 컨텐츠의 개발, 제작, 유통, 판매에 관한 사업 | 영위 |

| 15 | 온라인 또는 오프라인에서 전자적 매개체를 통한 상품의 유통판매에 관한 사업 | 영위 |

| 16 | 일반 여행업 | 미영위 |

| 17 | 각종 행사와 문화사업의 주최, 스폰서 및 행사 대행업 | 미영위 |

| 18 | 부동산 매매 및 임대업 | 영위 |

| 19 | 전자상거래에 의한 금융 및 보험업 | 영위 |

| 20 | 인터넷 금융상품 중개 및 정보 서비스업 | 영위 |

| 21 | 인터넷 과금 및 결제대행 서비스 | 영위 |

| 22 | 전자지불 및 전자송금에 관한 전문 서비스업 | 영위 |

| 23 | 인터넷 전자화폐 및 전자상품권 발행업 | 영위 |

| 24 | 이메일을 기반으로 하는 인터넷 부가서비스 및 금융 서비스업 | 영위 |

| 25 | 신용카드, 직불카드 및 선불카드 회원 모집 대행업 | 영위 |

| 26 | 무역업 | 미영위 |

| 27 | 노하우기술의 임대 및 판매업 | 미영위 |

| 28 | 기술이전 알선 및 판매업 | 미영위 |

| 29 | 데이터베이스 및 온라인정보 제공업 | 미영위 |

| 30 | 멀티미디어서비스 등 부가통신업 | 미영위 |

| 31 | 방송사업 및 문화서비스업 | 미영위 |

| 32 | 여론조사 및 리서치업 | 미영위 |

| 33 | 경영지원 서비스업 | 영위 |

| 34 | 블록체인 기반 응용 소프트웨어 개발 및 공급업 | 영위 |

| 35 | 블록체인 기술 관련 기타 정보기술 및 컴퓨터 운영 서비스업 | 미영위 |

| 36 | 블록체인 기술 관련 기타 정보 서비스업 | 미영위 |

| 37 | 블록체인 기반 암호화 자산 매매 및 중개업 | 미영위 |

| 38 | 블록체인 기반 유선 온라인 게임 소프트웨어 개발 및 공급업 | 영위 |

| 39 | 블록체인 기반 모바일 게임 소프트웨어 개발 및 공급업 | 영위 |

| 40 | 각 호에 부대되는 사업일체 | 영위 |

3) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021.03.25 |

- |

34. 블록체인 기반 응용 소프트웨어 개발 및 공급업 35. 블록체인 기술 관련 기타 정보기술 및 컴퓨터 운영 서비스업 36. 블록체인 기술 관련 기타 정보 서비스업 37. 블록체인 기반 암호화 자산 매매 및 중개업 |

| 추가 | 2022.03.24 | - | 38. 블록체인 기반 유선 온라인 게임 소프트웨어 개발 및 공급업 39. 블록체인 기반 모바일 게임 소프트웨어 개발 및 공급업 |

4) 사업목적 변경 사유

| 사업목적 | 변경 취지 및 목적, 필요성 | 사업목적 변경 제안 주체 |

해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 |

| 34. 블록체인 기반 응용 소프트웨어 개발 및 공급업 | 블록체인 신기술을 활용한 소프트웨어 개발능력 확보 및 새로운 사업기회 모색 | 이사회 | 당사의 주된 사업인 게임개발 및 서비스에 있어서 블록체인 기술을 활용한 게임 플랫폼 개발이 새로운 사업 기회를 확보하는데 긍정적인 영향을 줄 것으로 기대하고 있습니다. |

| 35. 블록체인 기술 관련 기타 정보기술 및 컴퓨터 운영 서비스업 | 블록체인 신기술을 활용한 소프트웨어 개발능력 확보 및 새로운 사업기회 모색 | 이사회 | 신사업 준비를 위해 사업목적을 추가하였으나 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하여 현재 추진 계획이 없습니다. 따라서 당사의 주된 사업에 미치는 영향은 없습니다. |

| 36. 블록체인 기술 관련 기타 정보 서비스업 | 블록체인 신기술을 활용한 소프트웨어 개발능력 확보 및 새로운 사업기회 모색 | 이사회 | 신사업 준비를 위해 사업목적을 추가하였으나 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하여 현재 추진 계획이 없습니다. 따라서 당사의 주된 사업에 미치는 영향은 없습니다. |

| 37. 블록체인 기반 암호화 자산 매매 및 중개업 | 블록체인 신기술을 활용한 소프트웨어 개발능력 확보 및 새로운 사업기회 모색 | 이사회 | 신사업 준비를 위해 사업목적을 추가하였으나 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하여 현재 추진 계획이 없습니다. 따라서 당사의 주된 사업에 미치는 영향은 없습니다. |

| 38. 블록체인 기반 유선 온라인 게임 소프트웨어 개발 및 공급업 | 블록체인 신기술 기반 온라인 게임 개발 및 공급으로 새로운 사업기회 모색 및 신규 비즈니스 모델 구축 |

이사회 | 당사의 주된 사업인 게임개발 및 서비스에 있어서 블록체인 기술을 활용한 게임 개발이 새로운 비즈니스 모델과 수익 창출의 기회를 제공해 줄 것으로 기대하고 있습니다. |

| 39. 블록체인 기반 모바일 게임 소프트웨어 개발 및 공급업 | 블록체인 신기술 기반 모바일 게임 개발 및 공급으로 새로운 사업기회 모색 및 신규 비즈니스 모델 구축 |

이사회 | 당사의 주된 사업인 게임개발 및 서비스에 있어서 블록체인 기술을 활용한 게임 개발이 새로운 비즈니스 모델과 수익 창출의 기회를 제공해 줄 것으로 기대하고 있습니다. |

5) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

|

1 |

34. 블록체인 기반 응용 소프트웨어 개발 및 공급업 | 2021.03.25 |

|

2 |

35. 블록체인 기술 관련 기타 정보기술 및 컴퓨터 운영 서비스업 | 2021.03.25 |

|

3 |

36. 블록체인 기술 관련 기타 정보 서비스업 | 2021.03.25 |

| 4 | 37. 블록체인 기반 암호화 자산 매매 및 중개업 | 2021.03.25 |

| 5 | 38. 블록체인 기반 유선 온라인 게임 소프트웨어 개발 및 공급업 | 2022.03.24 |

| 6 | 39. 블록체인 기반 모바일 게임 소프트웨어 개발 및 공급업 | 2022.03.24 |

| 1. 사업목적 | 34. 블록체인 기반 응용 소프트웨어 개발 및 공급업 | |

| 2. 사업 분야 및 진출 목적 | - 사업분야: Web3 게이밍 플랫폼과 연관된 인프라 구축 사업 - 진출목적: 블록체인 기술 기반 게임 플랫폼 개발로 새로운 수익 기회 모색 |

|

| 3. 시장의 주요 특성, 규모 및 성장성 | - 주요 특성 : Web3 게이밍 플랫폼은 기존의 게임 플랫폼과 달리 블록체인 기술 기반으로 설계된다는 점이 특징이며 플랫폼 사업특성상 초기 시장을 먼저 선점하여 빠르게 이용자 수를 확보해야하며 이를 위해서 다양한 양질의 게임 콘텐츠를 제공해야 합니다. - 규모 및 성장성 : Web3 게이밍 플랫폼과 연관된 인프라 구축 사업 시장은 아직 초기 단계에 있어, 블록체인 기술의 발전과 함께 빠른 성장이 예상됩니다. 미국 시장조사업체 더비즈니스(The Business)에 따르면 글로벌 블록체인 기술시장은 2022년에 86억 1,000만 달러(약 11조 1,500억원), 2023년은 134억1,000만달러(약 17조 4,000억원)로 연평균 성장률 55.8%를 예상하고 2027년까지 연평균 성장률 52.5%를 기록하며 719억 3,000만달러의 시장규모를 형성할 것으로 전망하고 있습니다. |

|

| 4. 신규사업과 관련된 투자 내용 |

총 소요액 (연도별 소요액) |

기술 개발 목적으로 인력 투자, 외주 개발비 등이 집행되고 있습니다. - 2022년도 연간 : 약 20억원 소요 - 2023년도 3분기 누적 : 약 27.5억원 소요 |

| 투자자금 조달 원천 | 내부 보유 자금으로 투자를 진행하고 있으며 별도 자금조달 내역은 없습니다. | |

| 예상투자회수기간 | 급변하는 시장 상황을 예측할 수 없어 회수기간을 합리적으로 산정하기 어렵습니다. | |

| 5. 사업 추진 현황 | 조직 및 인력구성 | 2022년부터 담당 조직을 신설, 운영 중에 있으며 약 10명의 인프라 개발 인력으로 구성되어 있습니다. |

| 연구개발활동 | 2022년부터 Web3 게이밍 플랫폼에 대해 아래와 같은 주제로 연구개발활동을 진행하고 있습니다. - 블록체인 기반 게임 플랫폼 개발 - NFT 마켓 플레이스 개발 |

|

| 제품 및 서비스개발 진척도 및 상용화 여부 | 2022년 Web3게이밍 플랫폼 개발을 시작했으며, 2023년 9월 말 현재 베타버전 개발이 완료되었습니다. | |

| 매출 발생 여부 | Web3게이밍 플랫폼의 저작권을 소유하고 있으며 플랫폼 사용권리를 부여하고 로열티 수익을 창출할 계획입니다. |

|

| 6. 기존 사업과의 연관성 | 당사는 온라인/모바일 게임 서비스를 위해 게임플랫폼을 개발, 운영해 오고 있으며 이를 통해 축적된 기술력과 서비스 경험은 Web3 게이밍 플랫폼과 인프라를 구축하는 데 활용되고 있습니다. Web3 게이밍 플랫폼은 탈중앙화와 분산장부 시스템 등의 새로운 기술을 적용해 나가며 온보딩하는 블록체인 기반 게임들이 안정적으로 서비스 될 수 있도록 개발되고 있습니다. | |

| 7. 주요 위험 | Web3 게이밍 플랫폼 및 인프라 구축 사업 추진에 따라 기존 사업의 영업, 손익에 미치는 영향은 제한적이며 신규 기술을 적용하는 사업이기 때문에 기술과 시장 트랜드, 규제와 정책 등의 변화로부터 영향을 받을 수 있습니다. 따라서 국내외 블록체인시장과 유관기관의 동향과 정책발표에 따라 합법적이면서 안정적으로 블록체인게임 플랫폼을 개발, 공급하고자 노력하고 있습니다. | |

| 8. 향후 추진계획 | 가. 전체 진행단계 및 각 진행단계별 예상 완료시기 : 플랫폼 최종 스펙은 베타버전 개발이 완료되었습니다. 나. 향후 1년 이내 추진 예정사항 : 플랫폼 최종 스펙 개발을 올해 마무리 하는것을 목표로 하고 있으며, 변화되는 시장상황에 맞춰 추가 업데이트 예정입니다. 다만, 완료 예상시기 등은 향후 개발 진행 과정에서 변동될 수 있으므로 이 점 유의하시기 바랍니다. 다. 조직 및 인력 확보 계획 : 플랫폼 개발 상황에 맞춰 인력 투입은 유동적입니다. |

|

| 9. 미추진 사유 | 해당사항 없습니다. | |

| 1. 사업목적 | 35. 블록체인 기술 관련 기타 정보기술 및 컴퓨터 운영 서비스업 | |

| 2. 사업 분야 및 진출 목적 | 블록체인 신기술을 활용한 소프트웨어 개발능력 확보 | |

| 3. 시장의 주요 특성, 규모 및 성장성 | - 주요 특성 : 블록체인 기술은 개인 데이터를 안전하고 비공개로 유지하는데 중점을 두고 있으며 사용자가 분산된 방식으로 데이터를 저장할 수 있도록 합니다. 따라서 운영 비용 절감, 속도 향상, 사이버 공격 위험 감소, 개인 데이터에 대한 제어 강화 등 최종 사용자에게 많은 이점을 제공합니다. - 규모 및 성장성 : 암호화폐 및 블록체인의 산업의 범위 및 산출 방식에 따라 기관별 시장전망은 상이하나 미국 시장조사업체 더비즈니스(The Business)에 따르면 글로벌 블록체인 기술시장은 2022년에 86억 1,000만 달러(약 11조 1,500억원), 2023년은 134억1,000만달러(약 17조 4,000억원)로 연평균 성장률 55.8%를 예상하고 2027년까지 연평균 성장률 52.5%를 기록하며 719억 3,000만달러의 시장규모를 형성할 것으로 전망하고 있습니다. |

|

| 4. 신규사업과 관련된 투자 내용 |

총 소요액 (연도별 소요액) |

해당사항 없습니다. |

| 투자자금 조달 원천 | 해당사항 없습니다. | |

| 예상투자회수기간 | 해당사항 없습니다. | |

| 5. 사업 추진 현황 | 조직 및 인력구성 | 해당사항 없습니다. |

| 연구개발활동 | 해당사항 없습니다. | |

| 제품 및 서비스개발 진척도 및 상용화 여부 | 해당사항 없습니다. | |

| 매출 발생 여부 | 해당사항 없습니다. | |

| 6. 기존 사업과의 연관성 | 위 사업목적은 기존 사업과 연관성이 없습니다. | |

| 7. 주요 위험 | 신기술 투자는 급변하는 기술과 시장 트랜드, 규제와 정책 등의 리스크가 수반됩니다. | |

| 8. 향후 추진계획 | 위 사업목적을 수행하기 위해 조직세팅 및 인력 투자 등이 진행된 바가 없습니다. | |

| 9. 미추진 사유 | 가. 그간 사업을 추진 하지 않은 사유 및 배경 : 사업목적 추가 당시 향후 블록체인 기반 소프트웨어 개발능력 확보에 포함될 수 있는 잠재 활동들을 정관에 포함하고자 하였으나 사업방향이 구체화 되면서 위 사업목적 즉, 암호화 자산 취득용 소프트웨어 설치, 운영하는 활동 등은 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하였습니다. 나. 향후 1년 이내 추진계획 존재 여부 및 향후 추진 예정시기 : 향후 1년 이내 추진 계획은 없습니다. 다. 추진 계획 등이 변경된 경우 그 사유 및 변경내용 : 사업목적 추가 당시 향후 블록체인 기반 소프트웨어 개발능력 확보에 포함될 수 있는 잠재 활동들을 정관에 포함하고자 하였으나 사업방향이 구체화 되면서 위 사업목적 즉, 암호화 자산 취득용 소프트웨어 설치, 운영하는 활동 등은 당사가 진행하고자 하는 사업에 해당하지 않는다 판단하였습니다. |

|

| 1. 사업목적 | 36. 블록체인 기술 관련 기타 정보 서비스업 | |

| 2. 사업 분야 및 진출 목적 | 블록체인 신기술을 활용한 소프트웨어 개발능력 확보 | |

| 3. 시장의 주요 특성, 규모 및 성장성 | - 주요 특성 : 블록체인 기술은 개인 데이터를 안전하고 비공개로 유지하는데 중점을 두고 있으며 사용자가 분산된 방식으로 데이터를 저장할 수 있도록 합니다. 따라서 운영 비용 절감, 속도 향상, 사이버 공격 위험 감소, 개인 데이터에 대한 제어 강화 등 최종 사용자에게 많은 이점을 제공합니다. - 규모 및 성장성 : 암호화폐 및 블록체인의 산업의 범위 및 산출 방식에 따라 기관별 시장전망은 상이하나 미국 시장조사업체 더비즈니스(The Business)에 따르면 글로벌 블록체인 기술시장은 2022년에 86억 1,000만 달러(약 11조 1,500억원), 2023년은 134억1,000만달러(약 17조 4,000억원)로 연평균 성장률 55.8%를 예상하고 2027년까지 연평균 성장률 52.5%를 기록하며 719억 3,000만달러의 시장규모를 형성할 것으로 전망하고 있습니다. |

|

| 4. 신규사업과 관련된 투자 내용 |

총 소요액 (연도별 소요액) |

해당사항 없습니다. |

| 투자자금 조달 원천 | 해당사항 없습니다. | |

| 예상투자회수기간 | 해당사항 없습니다. | |

| 5. 사업 추진 현황 | 조직 및 인력구성 | 해당사항 없습니다. |

| 연구개발활동 | 해당사항 없습니다. | |

| 제품 및 서비스개발 진척도 및 상용화 여부 | 해당사항 없습니다. | |

| 매출 발생 여부 | 해당사항 없습니다. | |

| 6. 기존 사업과의 연관성 | 위 사업목적은 기존 사업과 연관성이 없습니다. | |

| 7. 주요 위험 | 신기술 투자는 급변하는 기술과 시장 트랜드, 규제와 정책 등의 리스크가 수반됩니다. | |

| 8. 향후 추진계획 | 위 사업목적을 수행하기 위해 조직세팅 및 인력 투자 등이 진행된 바가 없습니다. | |

| 9. 미추진 사유 | 가. 그간 사업을 추진 하지 않은 사유 및 배경 : 사업목적 추가 당시 향후 블록체인 기반 소프트웨어 개발능력 확보에 포함될 수 있는 잠재 활동들을 정관에 포함하고자 하였으나 사업방향이 구체화 되면서 위 사업목적 즉, 블록체인 기술 관련 기타 정보 서비스 활동은 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하였습니다. 나. 향후 1년 이내 추진계획 존재 여부 및 향후 추진 예정시기 : 향후 1년 이내 추진 계획은 없습니다. 다. 추진 계획 등이 변경된 경우 그 사유 및 변경내용 : 사업목적 추가 당시 향후 블록체인 기반 소프트웨어 개발능력 확보에 포함될 수 있는 잠재 활동들을 정관에 포함하고자 하였으나 사업방향이 구체화 되면서 위 사업목적 즉, 블록체인 기술 관련 기타 정보 서비스 활동은 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하였습니다. |

|

| 1. 사업목적 | 37. 블록체인 기반 암호화 자산 매매 및 중개업 | |

| 2. 사업 분야 및 진출 목적 | 블록체인 기반 암호화자산 취득 | |

| 3. 시장의 주요 특성, 규모 및 성장성 | - 주요 특성 : 블록체인 기술은 개인 데이터를 안전하고 비공개로 유지하는데 중점을 두고 있으며 사용자가 분산된 방식으로 데이터를 저장할 수 있도록 합니다. 따라서 운영 비용 절감, 속도 향상, 사이버 공격 위험 감소, 개인 데이터에 대한 제어 강화 등 최종 사용자에게 많은 이점을 제공합니다. - 규모 및 성장성 : 암호화폐 및 블록체인의 산업의 범위 및 산출 방식에 따라 기관별 시장전망은 상이하나 미국 시장조사업체 더비즈니스(The Business)에 따르면 글로벌 블록체인 기술시장은 2022년에 86억 1,000만 달러(약 11조 1,500억원), 2023년은 134억1,000만달러(약 17조 4,000억원)로 연평균 성장률 55.8%를 예상하고 2027년까지 연평균 성장률 52.5%를 기록하며 719억 3,000만달러의 시장규모를 형성할 것으로 전망하고 있습니다. |

|

| 4. 신규사업과 관련된 투자 내용 |

총 소요액 (연도별 소요액) |

해당사항 없습니다. |

| 투자자금 조달 원천 | 해당사항 없습니다. | |

| 예상투자회수기간 | 해당사항 없습니다. | |

| 5. 사업 추진 현황 | 조직 및 인력구성 | 해당사항 없습니다. |

| 연구개발활동 | 해당사항 없습니다. | |

| 제품 및 서비스개발 진척도 및 상용화 여부 | 해당사항 없습니다. | |

| 매출 발생 여부 | 해당사항 없습니다. | |

| 6. 기존 사업과의 연관성 | 위 사업목적은 기존 사업과 연관성이 없습니다. | |

| 7. 주요 위험 | 신기술 투자는 급변하는 기술과 시장 트랜드, 규제와 정책 등의 리스크가 수반됩니다. | |

| 8. 향후 추진계획 | 위 사업목적을 수행하기 위해 조직세팅 및 인력 투자 등이 진행된 바가 없습니다. | |

| 9. 미추진 사유 | 가. 그간 사업을 추진 하지 않은 사유 및 배경 : 사업목적 추가 당시 향후 블록체인 기반 소프트웨어 개발능력 확보에 포함될 수 있는 잠재 활동들을 정관에 포함하고자 하였으나 사업방향이 구체화 되면서 위 사업목적 즉, 블록체인 기술에 기반하여 산출되는 암호화자산 매매 및 중개, 가상통화 매매 및 중개업은 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하였습니다. 나. 향후 1년 이내 추진계획 존재 여부 및 향후 추진 예정시기 : 향후 1년 이내 추진 계획은 없습니다. 다. 추진 계획 등이 변경된 경우 그 사유 및 변경내용 : 사업목적 추가 당시 향후 블록체인 기반 소프트웨어 개발능력 확보에 포함될 수 있는 잠재 활동들을 정관에 포함하고자 하였으나 사업방향이 구체화 되면서 위 사업목적 즉, 블록체인 기술에 기반하여 산출되는 암호화자산 매매 및 중개, 가상통화 매매 및 중개업은 당사가 진행하고자 하는 사업에 해당되지 않는다 판단하였습니다. |

|

| 1. 사업목적 | 38. 블록체인 기반 유선 온라인 게임 소프트웨어 개발 및 공급업 39. 블록체인 기반 모바일 게임 소프트웨어 개발 및 공급업 |

|

| 2. 사업 분야 및 진출 목적 | - 사업분야: 블록체인 기반 온라인 및 모바일 게임 개발 - 진출목적 : 블록체인 기술 기반 게임개발능력 확보하여 새로운 수익 기회 창출 |

|

| 3. 시장의 주요 특성, 규모 및 성장성 | - 주요 특성 : 블록체인 기반 게임은 기존 일반 게임의 비즈니스 모델과 달리 탈중앙화, 유저 중심의 생태계로 만들어가는 것이 특징이며 유저들이 게임내 경제에 참여/활동하여 부가가치를 창출함으로써 그에 합당한 수익을 얻을 수 있는 구조를 가지고 있습니다. 블록체인 기반 게임은 유저들이 오너십을 갖고 인게임 자산을 소유하며 게임내 본격적으로 경제활동을 할 수 있다는 점에서 성장성을 기대하고 있습니다. - 규모 및 성장성 : 글로벌 비디오 게임 시장 규모는 연평균 12.9%로 성장하여 2021년 $196B에서 2027년 $405B까지 성장할 것으로 전망됩니다. 블록체인 분석 플랫폼인 쟁글(Xangle)의 리포트에 의하면 2021년 블록체인 게임 시장 규모는 $3B 수준이며, 현재 많은 게임사들이 블록체인 기반 게임을 준비하고 있는 만큼 2027년까지 전체 게임 시장점유율의 20%를 차지한다고 가정 시 블록체인 게임시장 규모는 2027년까지 26배 초고속 성장할 것이라는 예측을 하고 있습니다. |

|

| 4. 신규사업과 관련된 투자 내용 |

총 소요액 (연도별 소요액) |

기 보유 중인 게임 IP들에 블록체인 기술을 접목하여 새로운 수익모델을 창출하고 있어 블록체인 기반의 게임 IP만을 위한 조직을 별도로 구성하지 않았으며 관련 투자금액을 식별하고 있지 않습니다. 게임 개발과 관련된 소요 금액은 개발 인력 비용으로 발생하고 있으며 연간 소요 금액의 비중은 연간 연결기준 영업비용의 1% 미만입니다. 영업비용과 관련된 자세한 사항은 'Ⅲ. 재무에 관한 사항_3.연결재무제표 주석'를 참고하시기 바랍니다. 사업과 관련된 세부 금액은 영업상 비밀 사항으로 공시기준에 따라 기재를 생략 합니다. |

| 투자자금 조달 원천 | 내부 보유 자금으로 투자를 진행하고 있으며 별도 자금조달 내역은 없습니다. | |

| 예상투자회수기간 | 급변하는 시장 상황을 예측할 수 없어 회수기간을 합리적으로 산정하기 어렵습니다. | |

| 5. 사업 추진 현황 | 조직 및 인력구성 | 기 보유 중인 게임 IP들에 블록체인 기술을 접목하여 새로운 수익모델을 창출하고 있어 블록체인 기반의 게임 IP만을 위한 조직을 별도로 구성하지 않고 있습니다. |

| 연구개발활동 | 일반 모바일 및 온라인게임과 블록체인 기술의 융합을 위한 연구개발활동을 진행하고 있습니다. | |

| 제품 및 서비스개발 진척도 및 상용화 여부 | 개발이 완료된 Web3 게임은 해외 서비스 되고 있으며, 2023년 하반기에 당사의 모바일 및 온라인게임 IP를 활용한 블록체인 게임을 추가할 계획을 가지고 있습니다. 개발 진행 상황에 따라 추가 계획은 변동될 수 있습니다. | |

| 매출 발생 여부 | 해외 고객에게 게임 서비스를 제공하며 발생한 매출을 인식하고 있습니다. | |

| 6. 기존 사업과의 연관성 | 기존에 개발 및 서비스 중인 모바일 및 PC게임 IP을 활용하고 블록체인 기술과 새로운 수익모델을 접목하여, 블록체인 기술 기반의 새로운 게임을 이용자들에게 제공함으로써 다양한 콘텐츠를 제공하고 새로운 수익 창출의 기회를 얻을 수 있을 것으로 기대합니다. | |

| 7. 주요 위험 | 블록체인 기반 게임 개발 및 공급업 추진이 기존 사업의 영업 또는 손익에 미치는 영향은 없으며, 신규 기술을 적용하는 사업이기 때문에 기술과 시장 트랜드, 규제와 정책 등의 변화로부터 영향을 받을 수 있습니다. 따라서 국내외 블록체인시장과 유관기관의 동향과 정책발표에 따라 합법적이면서 안정적으로 블록체인 기반 게임을 개발, 공급하고자 노력하고 있습니다. | |

| 8. 향후 추진계획 | 가. 전체 진행단계 및 각 진행단계별 예상 완료시기 : 개발 완료된 Web3 게임은 서비스 중에 있으며 2023년 하반기 게임을 추가할 계획이 있습니다. 나. 향후 1년 이내 추진 예정사항 : - 기존 모바일 및 온라인게임에 블록체인 기술 접목 - 이용자에게 게임소유권에 대한 다양성을 제공하기 위한 게임 컨텐츠 연구 및 도입 다. 조직 및 인력 확보 계획 : 개발 상황에 맞춰 필요 시 인력을 추가 확보할 예정입니다. |

|

| 9. 미추진 사유 | 해당사항 없습니다. | |

II. 사업의 내용

1. 사업의 개요

가. ㈜네오위즈의 사업의 개요

㈜네오위즈는 게임사업과 임대사업, 광고 등의 기타사업을 운영하고 있습니다.

부문별 주요 서비스와 매출 비중은 아래와 같습니다.

1) 게임사업

㈜네오위즈는 글로벌 게임시장을 겨냥하여 온라인, 모바일, 콘솔 등의 게임 플랫폼에서 카드게임, 슈팅, 스포츠, RPG, 리듬게임 등 다양한 장르의 게임을 서비스하고 있으며, 자체 게임 콘텐츠 개발, 소싱, 투자 등을 통해서 경쟁력 있는 라인업을 확보하고 경쟁력을 높이기 위해 변화하고 있습니다. 제17기(2023년) 3분기 연결기준 누적 매출액은 2,562억이며 이 중 게임사업부문 매출액은 2,254억원으로 매출의 88%를 차지하고 있습니다. 게임사업 부문의 매출이 전기대비 21% 증가한 사유는 9월에 정식 출시된 신작 'P의 거짓'의 초기 성과가 반영된데 기인합니다.

㈜네오위즈는 경쟁력 있는 신작 포트폴리오 확보를 위해 개발과 사업 역량을 강화하는데 집중하고 있으며, 합병, 투자, 소싱 등을 통하여 다각도로 변화하고 있습니다. 2020년에 자회사인 ㈜네오위즈에이블스튜디오와 ㈜네오위즈아이엔에스, ㈜네오위즈플레이스튜디오를 흡수 합병하였으며, 2021년에는 ㈜스티키핸즈, ㈜겜플리트, ㈜하이디어 등 여러 게임개발사의 지분을 취득하여 게임 IP 확보와 개발력을 확보하였습니다. 2022년에는 스포츠게임 전문개발사 ㈜네오위즈스포츠를 설립하였고, 자회사 ㈜하이디어가 모바일게임 개발사 ㈜블루스카이게임즈를 인수하였습니다. 또한 개발자회사인 (주)메타라마, (주)네오위즈겜프스를 흡수합병 함으로써 게임IP와 개발력을 내재화 하였습니다. 2023년 당기 중에는 MMORPG 게임 전문 개발사 ㈜파우게임즈의 지분을 취득하여 신규 IP 및 신작 라인업을 확충하였습니다.

한편 ㈜네오위즈는 탄탄한 내러티브 기반의 IP와 콘솔, PC 게임 개발에 집중하기 위한 개발 전략을 구체화하였으며 2024년까지 10여종의 신작을 준비하고 있습니다. 신작의 75%는 본사 내부 스튜디오와 계열회사가 직접 개발한 게임이며 25%는 외부 게임업체로부터 소싱, 퍼블리싱하는 게임입니다. ㈜네오위즈는 새로운 신작을 출시하기까지 프로젝트의 개발 프로세스를 철저히 관리하고 있으며 게임 퀄리티, 안정성, 최적화 등 완성도를 높이기 위해 서비스하고자 하는 게임의 장르와 유저 특성, 선호도를 고려하여 Focus group test, Closed Beta Test 등을 실시하고 있습니다. 또한 주된 게임 사업 외에 새로운 비즈니스 모델을 구축하기 위해 블록체인 기술을 활용한 게임과 Web3 게이밍 플랫폼 점진적으로 개발하며 사업 영역을 넓히고자 최선을 다하고 있습니다.

2) 임대 및 기타사업

본사 사옥의 공간을 활용한 임대 사업을 영위하고 있으며 주요 종속회사를 통해서 게임산업을 포함한 다양한 산업의 모바일 광고 서비스를 제공하고 있습니다. 임대 및 기타사업의 23년 3분기 연결 누적 매출액은 307억을 달성하였으며 전체 매출의 12%를 차지하고 있습니다.

나. 주요 종속회사의 사업의 개요

<주요 종속회사 ㈜게임온>

㈜게임온은 일본에서 온라인게임 포털을 운영하며 다수의 한국산 PC온라인 게임의 현지화를 성공시켰습니다. 일본 시장에서의 오랜 퍼블리싱 경험으로 일본 유저들을 어필하는 운영과 마케팅 기법을 개발해 왔으며 중, 대형 타이틀의 퍼블리싱 계약으로 실적기반을 확대했습니다. 한편, 게임온은 21년부터 일본 게임시장환경 변화에 대응하기 위해 사업구조 개편을 준비해 왔습니다. 그 결과 22년 4월에 자회사 GOP Co., Ltd.를 설립하여 게임온이 운영하던 게임 퍼블리싱 사업을 이관하였고 23년 2월에 GOP Co., Ltd.를 (주)벨로프에 매각하였습니다. ㈜게임온은 앞으로 일본 시장에서 양질의 IP를 발굴, 소싱하는데 집중하고 본사의 개발력을 활용하여 글로벌 시장에서 경쟁력있는 게임을 개발, 서비스하는데 최선을 다할 것입니다.

<주요 종속회사인 ㈜티앤케이팩토리>

㈜티앤케이팩토리는 2011년에 설립된 모바일 광고 전문 기업으로 보상형 광고, 디스플레이 배너, 광고 구매 플랫폼(DSP) 등 광고플랫폼 개발과 광고수익화 플랫폼 운영을 하고 있습니다. 게임, 이커머스 , 금융 등 다양한 업종의 고객사를 대상으로 토털 광고 서비스와 모바일 광고 수익 최적화 기술을 제공하고 있습니다. ㈜티앤케이팩토리는 2021년 12월 당사의 자회사 ㈜애디스콥과 흡수합병을 통해 양사의 광고 플랫폼 운영 노하우와 기술력을 통합하여 시너지를 창출하고 있습니다. ㈜티앤케이팩토리는 앞으로 신규 광고 상품을 개발하고 광고 효율이 높은 매체를 확보할 수 있도록 노력할 것입니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황 (연결기준)

| (단위 : 백만원) |

| 영업부문 | 품목 | 구체적 용도 | 제17기 3분기 (2023.09.30) |

제16기 (2022년) |

제15기 (2021년) |

|||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

| 게임사업 | 온라인게임 등 | 콘솔/PC 모바일게임 |

225,439 | 88.0% | 247,675 | 84.1% | 256,608 | 98.2% |

| 임대사업 | 사옥임대제공 | - | 3,285 | 1.3% | 4,040 | 1.4% | 3,913 | 1.5% |

| 기타사업 | 광고, 투자 및 용역서비스 |

- | 27,433 | 10.7% | 42,852 | 14.6% | 679 | 0.3% |

| 합계 | 256,157 | 100.0% | 294,567 | 100.0% | 261,200 | 100.0% | ||

나. 주요 제품 등의 가격변동추이

당사의 PC온라인/모바일 게임은 피망 포털과 모바일 앱스토어 등의 플랫폼에서 무료 다운로드하여 사용할 수 있으며 인게임 유료 아이템을 판매하는 방식을 취하고 있습니다. 당사는 다양한 게임 라인업을 보유하면서 게임별 수천 가지의 아이템을 취급하고 있어 주요 아이템이 지속적으로 변경됩니다. 따라서 개별 품목의 가격을 기재하는 것은 불가능하며, 게임 아이템은 온라인 상에서만 보여지는 제품이므로 각각의 아이템에 대한 개별원가를 산정할 수 없습니다.

스팀(Steam)과 같은 ESD 플랫폼에 출시하는 당사의 콘솔/PC 패키지 게임은 유료로 판매되고 있으며플랫폼 할인 정책에 따라 가격 변동성이 존재합니다. 또한 당사 IP를 일정기간 활용할 수 있는 권한을 부여하고 그 대가로 저작권 사용료를 수취하는 방식으로 로얄티 계약을 체결하고 있으며 그 조건은 IP와 계약별로 다양합니다.

3. 원재료 및 생산설비

당사가 영위하는 게임 개발 및 퍼블리싱 등의 게임 서비스 사업은 PC, 모바일, 콘솔과 같은 온라인 플랫폼에서 서비스의형태로 제공 되고 있어 생산 설비나 시설을 통해 생산되는 것이 아닌, 개발 인력을 투입하여 기획, 디자인, 프로그래밍 작업 등의 과정을 통해 최종 산출물이 나오게 되므로 원재료 및 생산 설비에 해당되는 사항이 없습니다.

4. 매출 및 수주상황

가. 사업부문별 법인 현황 (연결기준)

당사는 한국채택국제회계기준을 적용하여 연결재무제표를 작성하는 기업으로, 지배회사 및 연결대상 종속회사의 사업부문별 법인 현황은 아래와 같습니다.

| 영업부문 | 지배회사 및 연결대상 종속회사 |

|---|---|

| 게임사업 | ㈜네오위즈, GameOn Co., Ltd,, MASSIVE GAMING PTY. LTD. NEOWIZPLAYSTUDIO HONGKONG LIMITED, BNG SOFTWARE LIMITED, Green Armadillo Games B.V., INTELLA PTE. LTD., Novaflow Labs Ltd., ㈜네오팝, ㈜슈퍼플렉스, ㈜스티키핸즈, ㈜겜플리트, ㈜하이디어, ㈜네오위즈스포츠, ㈜블루스카이게임즈, NEOWIZ Santa Monica, ㈜파우게임즈, ㈜에스에이치인터렉티브 |

| 임대사업 | ㈜네오위즈 |

| 기타사업 | Neowiz Games Asia Co., Ltd., Neowiz Games China Co., Ltd., 지온인베스트먼트㈜, ㈜티앤케이팩토리, ㈜에프엠애드, ㈜네오위즈랩 |

나. 사업부문별 매출정보 (연결기준)

| (단위 : 백만원) |

| 사업부문 | 품목 | 제17기 3분기 (2023.09.30) |

제16기 (2022년) |

제15기 (2021년) |

|---|---|---|---|---|

| 게임사업 | 온라인게임 등 | 225,439 | 247,675 | 256,608 |

| 임대사업 | 사옥임대제공 | 3,285 | 4,040 | 3,913 |

| 기타 | 광고, 투자 및 용역서비스 |

27,433 | 42,852 | 679 |

| 합계 | 256,157 | 294,567 | 261,200 | |

주) 각 종속회사별 요약재무현황은 'III. 재무에 관한 사항_3. 연결재무제표 주석'에 기재되어 있습니다.

다. 판매경로 및 판매전략

당사의 서비스 판매경로는 포털을 통한 직접 서비스와 플랫폼을 활용한 서비스로 나뉘어질 수 있습니다. 국내 유저들을 대상으로는 공식 게임 포털인 '피망'을 이용하여 PC 온라인 게임을 직접 서비스하고 있으며, 그 밖에 해외 PC게임의 경우 글로벌 PC 플랫폼 '스팀'을 활용하며, 모바일 게임은 '구글 플레이 스토어' 와 '애플 앱스토어', 콘솔은 'PlayStation','Xbox' 및 'Nintendo Switch' 등 플랫폼을 통해 게임을 서비스 하고 있습니다.

|

|

판매경로 |

당사는 다양한 게임 라인업을 강화하여 게임별 특성에 따라 각 게임의 타겟 유저들이 접근하기 편리한 플랫폼을 선정하고 국가별 시장의 인프라 환경과 문화적 특성에 적합한 현지화 정책을 수립하여 최적의 서비스를 제공하기 위해 최선을 다할 것입니다.

라. 수주상황

당사는 해당 사항이 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

당사는 여러 활동으로 인하여 시장위험(외환위험, 이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 당사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

한편 중간재무제표는 연차재무제표에서 요구되는 모든 재무위험관리와 공시사항을 포함하지 않으므로 2022년 12월 31일 기준의 연차재무제표를 참고하시기 바랍니다.

(※ 2023년 3월 21일에 제출된 당사의 사업보고서 참조)

1) 시장위험

① 외환위험

당사는 글로벌 영업 및 장부통화와 다른 수입과 지출로 인해 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 USD, JPY 등이 있습니다. 연결실체는 연결대상 회사별로 사업의 성격 및 환율 변동위험 대처수단의 유무 등을 고려하여 회사별 헷지정책을 선택하고 있습니다. 또한 연결실체는 외화로 표시된 채권과 채무 관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

② 가격위험

당사는 연결재무상태표상 기타포괄손익-공정가치 금융자산 또는 당기손익-공정가치 금융자산으로 분류되는 연결실체 보유 지분증권의 가격위험에 노출돼 있습니다. 연결실체는 이를 위하여 하나 이상의 직접적 또는 간접적 투자수단을 이용하고 있습니다.

③ 이자율위험

이자율위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결실체의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화 하는 데 있습니다.

2) 신용위험

① 위험관리

신용 위험은 연결실체 차원에서 관리되고 있습니다. 신용 위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용 위험뿐 아니라 현금및현금성자산, 파생금융상품 및 금융기관 예치금으로부터 발생하고 있습니다. 거래처의 경우 독립적으로 신용 평가를 받는다면 평가될 신용 등급이 사용되며, 독립적인 신용 등급이 없는 경우에는 고객의 재무 상태, 과거 경험 등 기타 요소들을 고려하여 신용 위험을 평가하게 됩니다. 개별적인 위험 한도는 이사회가 정한 한도에 따라 내부 또는 외부에서 평가한 신용 등급을 바탕으로 결정됩니다. 신용 한도의 사용 여부는 정기적으로 검토되고 있습니다.

② 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 담보제공 등의 신용보강을 제공받고 있습니다.

3) 유동성위험

당사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는 데 있어 연결실체의 자금조달 계획, 약정준수, 연결실체 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

4) 자본위험관리

연결실체의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

자본 구조를 유지 또는 조정하기 위해 연결실체는 주주에게 지급되는 배당을 조정하고, 주주들에게 자본을 반환하며, 부채 감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

나. 파생상품 및 풋백옵션 등 거래 현황

1) 약정거래에 관한 사항

당사는 종속기업인 ㈜네오팝, ㈜스티키핸즈와 ㈜겜플리트의 지분을 취득하면서 기존 주주의 잔여 지분에 대해 향후 영업성과에 따라 추가 금액을 지급하고 매수하는계약을 체결하였고, ㈜네오팝의 기존 주주와 매수할 수 있는 지분의 매매대금 산정 조건을 변경하는 부속합의를 체결하였습니다.

2) 동반매도참여권 및 동반매도요구권

당사는 전기 중 종속기업인 ㈜티앤케이팩토리의 지분을 취득하면서 기존주주와 동반매도요구권(Tag-Along right), 동반매도참여권(Drag-Along right)이 포함된 주주간계약을 체결하였습니다.

3) 파생상품

공시서류작성기준일 현재 회사가 보유 또는 의무를 부담하고 있는 파생상품 계약 및 계약에 관한 사항은 다음과 같습니다.

㈜파우게임즈 전환상환우선주가 발행되는 날로부터 5년이 되는 시점 이후 3개월 이내에 이해관계인(대표이사)에 대하여 회사 발행주식 총수의 30%에 해당하는 주식을 투자자(네오위즈)에게 매도할 것을 서면으로 청구할 수 있는 주식매수청구권(Call option)을 보유하고 있습니다.

6. 주요계약 및 연구개발활동

가. 경영상 주요계약

1) ㈜네오위즈의 경영상 주요계약

| 계약상대방 | 계약체결시기 | 계약 내용 |

|---|---|---|

| 네오위즈엔에이치엔에셋매니지먼트㈜ | 2018.11 | 주식매매계약(유상감자에 따른 보유주식 매도) |

| ㈜네오위즈블레스스튜디오 | 2019.04 | 소규모 합병 계약 |

| ㈜네오위즈에이블스튜디오 ㈜네오위즈아이엔에스 |

2020.09 | 소규모 합병 계약 |

| ㈜네오위즈플레이스튜디오 | 2020.10 | 소규모 합병 계약 |

| NH투자증권 주식회사 | 2021.03 | 자기주식취득 신탁 계약 |

| ㈜하이디어 대표이사 | 2021.11 | ㈜하이디어 지분 100%에 대한 주식 양수 계약 |

| NH투자증권 주식회사 | 2022.02 | 자기주식취득 신탁 계약 |

| NH투자증권 주식회사 | 2022.05 | 자기주식취득 신탁 계약 |

| ㈜메타라마 | 2022.06 | 소규모 합병 계약 |

| ㈜네오위즈겜프스 | 2022.09 | 소규모 합병 계약 |

| NH투자증권 주식회사 | 2022.11 | 자기주식취득 신탁 계약 |

| ㈜스티키핸즈 대표이사 외 2명 | 2023.02 | ㈜스티키핸즈 주식매매 계약 |

| NH투자증권 주식회사 | 2023.03 | 자기주식취득 신탁 계약 |

| ㈜파우게임즈 대표이사 외 2명 | 2023.05 | 파우게임즈 구주 매매계약 |

2) 주요 종속회사의 경영상 주요 계약

<주요 종속회사 ㈜게임온>

| 계약상대방 | 계약체결시기 | 계약내용 |

|---|---|---|

| ㈜네오위즈 | 2018.03 | 모바일게임 '브라운더스트' 서비스지원 업무 위탁계약 |

| ㈜스마일게이트알피지 | 2019.07 | 온라인게임 '로스트아크' 퍼블리싱 계약 |

| ㈜파우게임즈 | 2021.04 | 모바일게임 '킹덤: 전쟁의불씨' 일본 서비스 운영 업무 위탁 계약 |

| ㈜네오위즈 | 2022.10 | 모바일게임 '브라운더스트퍼즐' 운영위탁 계약 |

| ㈜네오위즈 | 2022.11 | 모바일게임 '브라운더스트2' 운영위탁 계약 |

| ㈜밸로프 | 2023.02 | 자회사 GOP Co., Ltd. 매각 |

| ㈜네오위즈 | 2023.04 | 모바일게임 '수호자키우기 온라인' 운영위탁 계약 |

<주요 종속회사 ㈜티앤케이팩토리>

| 계약상대방 | 계약체결시기 | 계약내용 |

|---|---|---|

| ㈜카카오엔터테인먼트 | 2018.09 ~ 현재 (매년 갱신) | 카카오페이지의 광고상품 판매에 대한 대행 계약 |

| ㈜네오위즈 | 2021.01 ~ 현재 (매년 갱신) | 네오위즈의 피망 게임 내 광고사업권에 대한 부여계약 |

| ㈜애디스콥 | 2021.11 | ㈜애디스콥의 흡수합병 계약 |

| ㈜네오위즈 | 2023.03 | 팬덤사업('아이돌챔프', '셀럽챔프') 영업 양수도 계약 |

나. 연구개발활동

1) 연구개발 담당조직 (단위:명)

| 소속 | 인원 | 담당업무 |

|---|---|---|

| 연구소장 | 1 | 연구소 업무 총괄 |

| 기업부설연구소 | 58 | 네오위즈 AI 챗봇 개발 MYSQL 암호화 로직 구현 SQLSERVER AWS S3 백업 구현 네오위즈 EQS 서비스 구현 MYSQL 설치 자동화 구현 오픈소스 Oracle 모니터링 구현 AWS DB S3 백업 오픈소스 DB 전환 개인정보 전수 검사 모바일게임 고객의 초기 활동 데이터를 통한 고객생애가치(LTV) 예측 고도화 무선 환경 개선 Direct Connect 구축 디렉토리 기반 인증 |

| 227 | 모바일게임 연구개발, 제작 | |

| 합계 | 286 |

2) 연구개발비용 (연결기준)

| (단위 : 백만원) |

| 과 목 | 제17기 3분기 (2023.09.30) |

제16기 (2022년) |

제15기 (2021년) |

비 고 |

|---|---|---|---|---|

| 원 재 료 비 | - | - | - | - |

| 인 건 비 | 2,691 | 9,878 | 12,779 | - |

| 감 가 상 각 비 | - | - | - | - |

| 위 탁 용 역 비 | - | - | - | - |

| 기 타 | - | - | - | - |

| 연구개발비용 계 | 2,691 | 9,878 | 12,779 | - |

| (정부보조금) | - | - | - | - |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.05% | 3.35% | 4.89% | - |

3) 최근 3년간 연구개발 실적

- 인프라 기술 개발 관련

| 개발과제 | 연구기간 | 연구결과 및 기대효과 |

|---|---|---|

| C# AWS DynamoDB Transaction 적용 연구 | 2022.10~12 | DB에 여러 객체를 업데이트 할 때 DynamoDB Transaction을 사용하기 위한 방법을 연구 |

| NET5 메모리분석 | 2022.02~2022.06 | NET5 메모리 변화 특징을 확인 |

| Radzen Blazor R&D | 2022.03~2022.08 | 어드민 툴 개발에 사용할 ASP.NET Core Blazor 기반 Framework 중 Radzen Blazor에 대한 검토를 진행하여 장/단점 파악 |

| AI를 이용한 음성합성 기술 적용 | 2021.08 ~2021.12 | 개발 중인 신규 게임에 기존에 연구했던 음성 합성 기술의 결과물을 적용해 게임 제작 편의성 도모 |

| 대규모 동시 접속 게임 서비스의 성능 향상을 위한 Tuning | 2021.05~2021.07 | 글로벌 서비스 MMORPG 게임 서버의 성능을 향상시켜 많은 동시 접속자를 안정적으로 수용하게 함 |

| AI를 활용한 Level Design | 2021.03~2021.12 | 퍼즐 게임의 각 stage 난이도를 AI로 검증하여 게임 밸런싱 및 오류 발견에 사용 |

| Style Transfer/Motion Retargeting 연구 | 2021.01~2021.06 | 게임 애니메이션 제작에서 유사한 반복 작업을 줄이기 위해 AI를 접목 |

| AI를 이용한 게임 Resource 생성 Helper 서비스 구축 | 2020.11~2021.10 | 개발된 Resource 생성 Helper를 실제 사용자(게임 디자이너)가 사용할 수 있도록 서비스화 |

| 디렉토리 기반 인증 시스템 구축 | 2020.04~2021.02 | Linux, Windows 통합 인증 구현 |

| 결제 서비스 Migration | 2020.09~2020.12 | On-premise 환경에 존재하던 사용자 결제 서비스를 cloud 환경에 맞게 전환해 유연성 있는 서비스 구축 |

| Computer Vision 신기술 연구 | 2020.08 | 대회참가를 통한 CV 기술 연구로 향후 사내의 IP 리소스를 관리할 수 있는 방안 마련 |

| 글로벌 서비스 플랫폼 개발 | 2020.06~2020.12 | PC 게임 글로벌 서비스를 위한 기반 플랫폼 (런처, 서버) 개발 |

| node.js 서버 프레임워크 연구 | 2020.07~2021.01 | 수집형 방치 RPG, 소셜, 퍼즐 등 캐주얼 게임의 범용적인 서버를 위한 프레임워크 연구 |

| 빌링 플랫폼 개선 | 2020.07~2020.12 | 클라우드 기반 빌링 플랫폼 Migration |

| 오픈소스 DB전환 | 2020.07~2020.12 | Main DB의 Open source전환을 통해 License Risk Hedge, MySQL성능/안정성 및 고도화, DB전환 로드맵 수립 |

| 사내 보안성 강화 | 2020.07~2020.09 | Office영역 단말(Mac OS 포함) 통합 보안 관리 |

| 무선인터넷 환경 고도화 | 2020.07~2020.09 | 사내 무선인터넷 보안 수준 개선, 무선인터넷 속도 향상, 이중화 |

| 투표시스템 개발 | 2020.07~2020.09 | 순간적으로 사용자가 급등하는 환경에 실시간으로 원활하게 대응할 수 있는 기반기술 구축 |

| 클라우드 최적화 연구 | 2020.05~2020.12 | 글로벌 클라우드 서비스에서 각 서비스 통신사별 지연 조사 및 사용자에게 가장 빠른 결과 도출을 위한 연구 |

| JAVA 플랫폼 고도화 | 2020.01~2020.12 | Java 플랫폼을 summer로 고도화하여 최신 기술 적용 |

| AWS Time zone 정책 개발 | 2020.05~2020.06 | 글로벌 서비스를 위해 time zone 설정을 결정하고 lagacy code /new code에 적용하는 정책 마련 |

| IT 무선환경 고도화 | 2020.01~2020.02 | 증가하는 대역폭에 대비, 이중화로 인한 무선 중단 위험성 감소 |

| 네오위즈 AI 챗봇 개발 | 2020.01~2020.06 | AI를 이용한 챗봇을 개발해 네오위즈 사무환경(인사,보안,업무환경)의 편리화 |

- 모바일 게임 개발 관련

| 개발과제 | 연구기간 | 연구결과 및 기대효과 |

|---|---|---|

| 트래픽이 많은 미션 설계 R&D | 2022.06~2023.05 | 트래픽이 많은 미션 설계 방법 |

| Radzen Blazor R&D | 2022.06~2023.03 | 어드민 툴 개발에 사용할 ASP.NET Core Blazor 기반 Framework 중 Radzen Blazor에 대한 검토를 진행하여 장/단점 파악 |

| NET5 메모리분석 | 2022.04~2023.02 | NET5 메모리 변화 특징을 확인 |

| Three Match Puzzle의 Slot Render 시스템 | 2021.07~01 | 하나의 Texture만 사용하여 어떠한 Slot 배치에도 대응하는 Slot Render 기술 개발 |

| Three Match Puzzle의 실시간 Real Gravity 시스템 | 2021.11~22.03 | Chip들의 이질감 없는 실시간 중력 기술 개발 |

| 수집형RPG 자동 덱편성 기능 개발 | 2021.07~12 | 수집형 RPG 게임에서 그동안 사용하던 수동 덱저장 방식을 자동으로 사용할 수 있게 연구 개발 |

| 시나리오 시스템 + 시나리오 에디터 개발 | 2021.06~12 | 캐릭터간의 대화, 이동, 애니메이션, 구조물 설치 및 변경 등의 월드 변화를 시나리오로 생성할 수 있는 툴과 그것을 재생할 수 있는 시스템 개발 |

| 실시간 컷씬 연출 연구 개발 | 2021. 06~12 | 애니메이션적인 연출을 위해 실시간 전투 환경에서 캐릭터성을 극대화할 수 있는 연출 기법 연구 개발 |

| 클랜/클랜전 시스템 개발 | 2021.01~06 | 클랜 시스템 개발과 그를 통한 정규화된 클랜전 운영. 운영툴을 통한 기능 제어 및 각 라운드 설정 제어 개발 |

| 전설 클럽 추천 시스템 연구 개발 | 2021.01~06 | 유저의 보유 클럽 및 전체 유저의 사용 통계를 토대로, 유저에게 적합한 골프 클럽을 자동으로 추천 및 체험할 수 있게 하는 기능 연구 개발 |

| 최초 접속 시간에 따른 유저 이탈 방지 연구 개발 | 2021.01~06 | 각 구간 별 이탈 유저의 로그 분석을 통해 최적의 로딩 속도 개발과 로딩 시간 제어를 위한 멀티 스레드 로딩 연구 개발 |

| 인게임 내 광고 BM 적용 연구 | 2021.07~08 | 광고 BM 기능을 인게임에서 적용하기 위한 실사례 분석 및 적용 방법에 대한 연구 |

| 브라운 더스트 | 2021.01~2021.12 | 마케팅용 음원, 사운드 제작 |

| NGUI DrawCall 최적화 R&D | 2020.07~2021.3 | NGUI 에서 DrawCall을 재생성하는 시점이 존재하고 그것을 회피하거나 최소화 할 수있는 기능 개발 연구 |

| 퍼즐 스킬2 | 2020.06~2021.12 | 퍼즐을 다양한 기믹으로 변화시켜 적에게 타격을 주는 스킬 개발 |

| NGUI DrawCall 최적화 R&D | 2020.07~2021.3 | NGUI 에서 DrawCall을 재생성하는 시점이 존재하고 그것을 회피하거나 최소화 할 수있는 기능 개발 연구 |

| RealTime 쉘커맨드 방식의 테스트 및 원격로그, 효율적 디버깅 연구 | 2020.08~2021.1 | 쉘커맨드 실행을 통한 모바일 테스트 및 원격 로그 확인 기능 개발 |

| RealTime 쉘커맨드 방식의 테스트 및 원격로그, 효율적 디버깅 연구 | 2020.08~2021.1 | 쉘커맨드 실행을 통한 모바일 테스트 및 원격 로그 확인 기능 개발 |

| UNITY&NGUI 기반 멀티터치 줌&스크롤링 시스템 개발 | 2020.10 | 모바일 환경에서 편리하게 줌이 되는 스크롤링 시스템 연구 |

| 국가/언어별 대용량 언어 폰트를 게임 실행 이후 background에서 자동 다운로드 |

2020.09~2020.12 | 게임 실행 후에도 별도의 다운로드 없이 원하는 시기에 폰트 변경 가능 |

| 어드벤쳐 모드에서 멀티터치를 이용하여 지도를 확대/축소할 수 있는 기능 | 2020.08~2020.09 | 맵이 화면보다 크기때문에, 라이벌들의 위치를 쉽게 파악하기 위해 지도를 확대/축소할 수 있는 시스템 추가 |

| 퍼즐 스킬 | 2020.06~2020.07 | 가로로 된 공간을 세로 화면에 3단계로 적용하여 적에게 타격을 주는 스킬 개발 |

| 유니티 패키지 레지스트리 관리 GUI | 2020.08 | 유니티 패키지 매니저를 편리하게 활용할 수 있도록 Scoped Registry를 관리하고 오픈 패키지 레지스트리를 지원하는 GUI 툴을 개발 |

| 유니티 URP 연구 | 2020.07~2020.08 | 2D 렌더링 및 2D Light를 적용하여 최적화 및 그래픽 품질을 향상시키기 위한 연구 |

| 유니티 프로젝트 내 프리팹 일괄 변경 기능 개발 | 2020.07 | 코드로 프로젝트 내에 있는 특정 프리팹 일괄 변경 기능 개발 |

| 약관 동의 관련 URL 운영툴에서 동적으로 받을 수 있는 시스템 | 2020.07 | 약관 동의 URL이 변경되었을 경우를 대비하여, URL을 운영툴에서 받아올 수 있는 시스템 추가 |

| C#에 적합한 FlatBuffer 시리얼라이저 생성기 | 2020.06 | FlatBuffer 시리얼라이저 코드를 생성하는 모듈 개발로 Idiomatic C# 사용 가능 |

| 쉐이더 연구 | 2020.05~2020.12 |

카메라와 공의 거리에 따라 필드의 수풀을 현실적으로 렌더링하는 기술 연구 비가 오는 표현을 위한 카메라의 왜곡 기술과 환경 변화 표현 기술 |

| 던전 시간표를 자동으로 표로 생성하여 UI에 표시하는 시스템 | 2020.05~2020.06 | 던전 오픈시 별도의 시간표를 작성하여야 하는 번거로움을 줄이기 위해, 서버로부터시간을 받아와 가장 빨리 열리는 던전부터 표시해주는 시스템 추가 |

| TCP 네트워크 프로토콜 처리 추상화 | 2020.04~2020.07 | 범용으로 사용할 수 있는 TCP 네트워크 프로토콜 추상단계 및 처리기 개발 |

| async decorator를 활용한 웹 프레임워크 | 2020.03~2020.05 | async decorator 패턴을 활용하여, 확장성과 안전성을 갖춘 웹 프레임워크를 개발 |

| 숨겨진 난이도와 그 힌트를 제공하는 시스템 | 2020.04 | 4가지 난이도 이외에, 특정 유저층에게 다른 재미를 줄 수 있는 히든 난이도와 그 선택법, 힌트를 제공 |

| 신규 이벤트 시스템 | 2020.03 | 단순한 플레이에 동기를 부여하고자, 주사위를 이용한 마블 시스템을 차용하여 이벤트 생성 |

| incremental game용 동적 계획법 기반 계산 라이브러리 개발 |

2020.01 | BigInteger에 대한 다수의 반복되는 곱셈과 제곱에 대한 속도 최적화 연구 |

| 저지연, 고성능 2D 오디오 엔진 개발 | 2020.01~2020.10 | 모바일 환경에서 낮은 오디오 레이턴시를 실현하는 게임 오디오 엔진을 개발 |

| 코드 생성기를 이용한 테이블 로더 성능 개선 | 2020.01~2020.04 | 정적 코드 생성 기능을 활용하여 테이블 로딩 속도를 크게 향상 |

- PC/콘솔 게임 개발 관련

| 개발과제 | 연구기간 | 연구결과 및 기대효과 |

|---|---|---|

| 스트리밍용 음원 제작 및 발매를 위한 최적화 연구 | 2023.07 ~ 진행중 | 게임 외 스트리밍 서비스용 음원의 제작 및 발매를 위한 최적화 연구 개발 |

| DJMAX RESPECT V (Steam) 2.0 개발 | 2023.06~2024.04 | 유저 편의 및 컨텐츠 추가가 포함된 대규모 업데이트(2.0 버전) 개발 진행.대규모 업데이트를 통한 구조 개선으로 게임 내 단점 해소 기대 |

| DJMAX RESPECT V (Steam) 신규 기능 기획 | 2023.05~2023.08 | CLEAR PASS 구독자를 위한 구독 전용 신규 컨텐츠 개발 |

| DJMAX RESPEC V (steam) 신규 기능 기획 | 2023.01 ~ 2023.04 | 신규 기능 '연주음 자동재생' 기능, 'TEAM MATCH' 봇 기능 추가로 인한 유저 니즈 반영 |

| DJMAX RESPEC V (steam) 신규 기능 기획 | 2022.11 ~ 2023.01 | 신규 기능 '버서스 매치' 기능 런칭으로 인한 유저 니즈 반영 |

| DLC 아이템 지급 시스템 개발 | 2022.10 ~ 2022.12 | DLC에서 제공되는 아이템 지급 기능 |

| 전투 카운터 시스템 개발 | 2022.10 ~ 2022.12 | 적 공격 시 이득을 주는 시스템 |

| NPC 소환 시스템 개발 | 2022.10 ~ 2022.12 | NPC를 지정된 지점에 소환하는 기능 |

| DJMAX RESPECT V 마스코트 캐릭터를 이용한 V-tuber 컨셉 적용 | 2022.03 ~ 2022.10 | 게임 마스코트 캐릭터를 이용한 V-tuber 컨셉 캐릭터 런칭 |

| DJMAX RESPEC V (steam) 신규 기능 기획 | 2022.06 ~ 2022.10 | 신규 기능 '팀 매칭' 기능 런칭 |

| DJMAX RESPEC V (XBOX & GAMEPASS) 라이브 서비스 대응 | 2022.07 ~ 진행중 | GAME PASS, XBOX에서의 서비스 유지를 위한 플랫폼 연구 및 업데이트 진행 |

| 무기 애니메이션 시스템 연구 | 2022.01 ~ 진행중 | 캐릭터가 사용하는 무기의 애니메이션의 타입을 지정하고 구현하는 시스템 연구 개발 |

| 피격모션 다양화에 대한 연구 | 2022.01 ~ 진행중 | 동작 표현의 퀄리티를 위해 전후좌우로 피격모션을 출력하게 하는 여러 방안 연구 개발 |

| DJMAX RESPECT V 신규 플랫폼 대응 기획 및 R&D | 2022.01 ~ 2022.06 | 신규 플랫폼(XBOX, GAMEPASS) 환경에 맞춘 개발 및 서비스 |

| DJMAX RESPECT V 패턴디자인 | 2022.01 ~ 진행중 | PC 플랫폼, XBOX 플랫폼에 최적화된 패턴 제작 및 서비스 분석 |

| 인게임 활용 사운드 제작 및 최적화 연구 | 2021.01-2022.03 | 인게임 활용 사운드 제작 및 최적화 연구 |

| 게임 마케팅 음원, 사운드 제작 및 최적화 연구 | 2021.01-2022.03 | 게임 마케팅 음원, 사운드 제작 및 최적화 연구 |

| 신곡 제작 및 커팅, ost 제작, BGM, 효과음 제작 및 사운드 마스터링 |

2021.01-2022.03 | 신곡 제작 및 커팅, ost 제작, BGM, 효과음 제작 및 사운드 마스터링 |

| 장비조합을 통한 깊이 있는 전투 경험 구현을 위한 연구 | 2021.11-2022.01 | 전투의 경험을 보다 깊이 있는 형태로 구성하기 위한 조합 시스템 연구 진행 |

| 시나리오와 세계관 기반 퀘스트 제작 정기 연구 | 2021.06-2021.08 | 네러티브 전달력을 강화하기 위하여 NPC 캐릭터를 기반으로 퀘스트를 설계 및이를 기반으로 이야기 흐름의 중심이 진행되는 개발 방식의 연구 진행 |

| 현실적인 라이팅 환경을 위한 라이팅시나리오 생성 및 적용 연구 |

2021.02-2021.05 | 현실적인 라이팅 환경을 위한 라이팅시나리오 생성 및 적용 연구 |

| 게임 최적화를 위한 CPU, GPU 활용전략 연구 | 2021.01-2021.03 | 게임 최적화를 위한 CPU, GPU의 이해와 그에 맞는 게임 성능 향상 기술 확보 |

| 인게임 BGM 및 게임 내 음원 제작, 성우녹음 및 레코딩 최적화를 위한 연구 |

2021.01-2022.03 | 인게임 BGM 및 게임 내 음원 제작, 성우녹음 및 레코딩 최적화를 위한 연구 |

| DJMAX RESPECT V 기획 및 R&D | 2021.01-2022.03 | 음악게임에 어울리는 배틀패스형 비지니스 모델 적용 R&D |

| DJMAX RESPECT V 패턴디자인 | 2021.01-2022.03 | PC 플랫폼에 최적화된 패턴 제작 및 서비스 분석 |

| VR을 활용한 신규 프로젝트를 위한 기획 및 디바이스 R&D | 2021.06-2022.03 | VR 플랫폼에 최적화된 경험을 위한 기획 및 R&D 진행 |

| VR을 활용한 신규 프로젝트를 위한 패턴 제작 R&D | 2021.06-2022.03 | VR을 활용한 신규 프로젝트를 위한 패턴 제작 R&D |

| 개발 프로젝트 전반 Art Working 지원 | 2021.01 ~ 2021.12 | Art Resource 및 프로모션 웹뷰 사이트 제작 |

| 신규 프로젝트를 위한 패턴 제작 R&D | 2021.06 ~ 2021.12 | 신규 프로젝트를 위한 패턴 제작 R&D |

| DJMAX RESPECT V 패턴디자인 | 2021.01 ~ 2021.12 | 플랫폼에 최적화된 패턴 제작 및 서비스 분석 |

| 신규 프로젝트를 위한 기획 및 디바이스 R&D | 2021.06 ~ 2021.12 | 신규 플랫폼에 최적화된 경험을 위한 기획 및 R&D 진행 |

| DJMAX RESPECT V 기획 및 R&D | 2021.01 ~ 2021.12 | 음악게임에 어울리는 신규 비지니스 모델 적용 R&D |

| DJMAX PS&스팀&신작 | 2021.01 ~ 2021.12 | 신곡 제작 및 커팅, 신곡 ost 제작, 구곡 사운드 마스터링 |

| ROUND8 의 Lies Of P | 2021.01 ~ 2021.12 | BGM 및 게임 내 음원 총 제작, 성우녹음 진행 |

| 개발 프로젝트 전반 Art Working 지원 | 2020.01 ~ 2020.12 | 신규작 타이틀 및 마케팅 리소스용 이미지 제작 |

| DJMAX RESPECT | 2020.01 ~ 2020.12 | DJMAX RESPECT의 신규 프로젝트용 패턴 제작, 유저 취향에 대한 정보 취합 및 이를 토대로 한 통계 분석 및 맞춤형 패턴 제작 |

| DJMAX RESPECT 기획 및 R&D | 2020.01 ~ 2020.12 | 신규 플랫폼 개발 관련 R&D |

| DJMAX RESPECT PS4 개발 프로그래밍 | 2020.01 ~ 2020.12 | 오디오 레이턴시 및 화면 싱크 개선 (STEAM) |

| 신규 시스템 개선에 대한 연구 | 2020.12 | 아이템 및 버프 시스템에 대한 신규 개발 연구 |

| 신규 스킬 구현 연구 | 2020.10-2020.11 | 신규 스킬 구현에 필요한 기능 및 규칙 연구 |

| 지역 퀘스트 구성 연구 | 2020.08-2020.10 | 지역 퀘스트의 구성 및 리셋 구조 등을 검토하여 지역간 난이도 개선 및 밸런스검토 |

| 몬스터 점유 시스템 개선방향 연구 | 2020.06-2020.08 | 점유 조건, 이펙트 표현 등에 대한 개선안 연구 |

| path guide 제작환경 구현 연구 | 2020.04-2020.06 | Auto pathing 구현을 위해 에디터 기반의 제작 환경을 구축 연구 |

| 던전종료 레이아웃 구현 연구 | 2020.04-2020.05 | 던전 종료 시 연출, 결과 화면 제공 순서 구현 방식을 연구 |

| 컨텐츠 밸런스 검토 및 조정 개선 | 2020.03-2020.04 | 반복 퀘스트로 포함한 컨텐츠의 아이템, 재화를 검토하여 경제 밸런스 조정 |

| 스토리 보스 전투 연출 연구 | 2020.03 | 컨셉안에 따른 실제작 연출 방향을 연구 |

| 테이밍 시스템 개선 | 2020.01-2020.03 | 상태 전환 시 남은 시간 등을 태그 표시하여 확인 가능하도록 개선 |

7. 기타 참고사항

가. 상표 및 지적재산권 보유 현황

당사는 피망 브랜드와 자체 개발하는 모든 게임의 상표권, 저작권을 보유하고 있으며 아래와 같은 법령상 보호 내용 및 독점적 ·배타적 사용기간을 포함하고 있습니다.

- 특허: 특허출원일 후 20년이 되는 날까지 특허발명을 실시할 권리를 독점

- 디자인: 디자인등록출원일 후 20년이 되는 날까지 등록디자인 또는 이와 유사한 디자인을 실시할 권리를 독점

- 상표: 설정등록이 있는 날부터 10년간 지정상품에 관하여 등록상표를 사용할 권리를 독점

- 저작권: 공표 또는 창작한 때부터 70년간 저작권을 가짐

[지적재산권 현황]

| ※상세 현황은 '상세표-4. 지적재산권 보유현황(상세)' 참조 |

[단위 : 건수]

| 구분 | 상표권 | 특허권 | 디자인권 | 저작권 | ||

|---|---|---|---|---|---|---|

| 국내 | 해외 | 국내 | 해외 | |||

| 등록 | 172 | 250 | 196 | 37 | 24 | 158 |

| 출원 | 8 | 10 | 4 | 2 | 1 | 0 |

주) 당사가 보유한 지적재산권 중 사업과 관련하여 중요한 지적재산권의 보유 현황은 상세표를 참고부탁드립니다.

나. 고객관리 정책

당사는 제품이나 서비스 등을 이용하는 고객 관리를 위하여 PC온라인게임과 모바일게임 이용약관을 통해 게임 이용 관련 정보를 사전에 고지하고 있으며, 특별한 사유가 발생할 시에는 온라인/유선 고객센터를 통해 고객 문의에 대응하고 있습니다. 게임별, 장르별 고객의 특성과 니즈가 다른 바, 보다 양질의 서비스를 제공하기 위해 각 게임별 별도의 운영 정책을 수립하여 고객 관리를 수행하고 있습니다.

다. 규제 현황

당사는 사전 등급분류 제도를 비롯한 게임산업진흥에 관한 법률 및 유관 법률에서 규정하는 의무사항을 준수하며 게임사업을 영위하고 있습니다. 또한 게임 이용자 보호를 위하여 게임 이용시간 선택제 및 자기제한 기능을 제공하며, 건전한 게임문화 조성을 위한 다양한 자율규제 조치를 이행하고 있습니다.

정부와 국회는 2019년 온라인 게임 결제한도 폐지에 이어, 2021년 만 16세 미만 청소년이 자정부터 오전 6시까지 온라인 게임을 이용할 수 없도록 규정했던 셧다운제를 폐지하며 게임산업 활성화를 도모하고 있습니다. 현재 웹보드게임에 대한 월 구매한도 및 1회 소비한도, 상대방 선택금지 등을 골자로 하는 게임산업진흥에 관한 법률 시행령 규제가 적용되고 있으며, 이는 2년마다 진행되는 일몰 재검토를 통해 2022년 일부개정되어 월 구매한도 규제 등이 개선되었습니다.이를 포함하여 당사의 사업에 영향을 미칠 수 있는 현행 주요 게임 규제 사항은 다음과 같습니다.

| 구분 | 주요 내용 | 근거 법률(주무부처) | 비고 |

|---|---|---|---|

| 게임물 등급 심의 | o 게임물관리위원회 또는 게임콘텐츠등급분류위원회, 자체등급분류사업자를 통한 게임물 등급분류 심의 o 게임물내용정보 표시 및 분류된 연령등급에 따른 제한적 게임 서비스 제공 o 등급분류를 받은 게임물의 내용 수정 시 심의 기관을 통한 내용수정신고 |

게임산업법 (문화체육관광부) |

- |

| 게임 과몰입 예방조치 | o 회원가입 시 본인 인증 및 청소년 이용자에 대한 법정대리인 동의 확보 o 청소년 본인 및 법정대리인에 게임물 이용내역 고지 o 청소년 본인 및 법정대리인 요청 시 게임 이용 제한 조치(선택적 셧다운제) o 게임 과몰입 방지 위한 주의문구 게시 및 이용시간 경과 내용 표시 |

게임산업법 (문화체육관광부) |

- |

| 전자상거래 소비자 보호 | o 상품 구매 후 미사용 시 7일 이내 청약철회 보장 o 법정대리인의 동의가 없는 미성년자 구매 거래 취소 지원 o 소비자 기만 광고 및 거짓된 상품 정보 표시 금지 |

전자상거래법, 표시광고법 (공정거래위원회) |

- |

| 웹보드게임 규제 | o 월 구매한도 및 1회 소비한도 제한 o 상대방 선택 금지 및 자동 베팅 금지, 연 1회 본인인증 o 이용자보호 및 사행화방지 방안 이행 |

게임산업법 (문화체육관광부) |

시행령 규제, 일몰 재검토(매 2년) |

| 확률형아이템 자율규제 | o 유료 확률형아이템 획득 및 강화, 합성 성공 등에 대한 확률정보 공개 | 자율규제 | - |

라. 사업의 시장 여건

1) 산업의 특성

게임산업은 네트워크 서버, IT 인프라와 같은 유형자산보다 게임 콘텐츠를 구성하는 세계관과 스토리, 게임시스템, 그래픽, 캐릭터 등의 무형자산이 가치를 결정하는 핵심 요인이며 창의적인 아이디어와 뛰어난 기술력을 보유한 개발 인력에 대한 의존도가 높은 지식집약적 산업임과 동시에 게임 IP를 활용하여 캐틱터 유통사업, 웹툰, 애니메이션 등 다양한 산업으로 확장이 가능한 대표적인 문화콘텐츠 사업입니다.

한편, 게임산업은 여타의 사업들에 비하여 초기 투자 비용 및 가변 비용이 상대적으로 적고, 진입 장벽 역시 높지 않으며 양질의 콘텐츠, 유료화 기법이 적절한 조화를 이루어야 높은 수익을 이룰 수 있는 산업으로 핵심 경쟁력을 보유한 업체의 선점 효과가 커 상위의 몇 개 업체가 시장을 과점하는 양상을 보여 왔습니다. 또한 다른 문화 산업 대비 언어 및 국가 브랜드 등의 장벽이 낮아 해외 수출이 용이하며, 차세대 콘솔 기기의 등장과 고성능 하드웨어 출시 등에 따른 기술적 외연이 확대되며 신시장 창출이 지속되고 있는 산업이라고 할 수 있습니다.

2) 성장성

2022년 세계 게임 시장 규모는 전년 대비 3.0% 증가한 2,263억 78백만달러를 예상하며, 2023년에는 2,400억 달러를 넘어설 것으로 전망됩니다. 코로나19 이후 급격한 성장세를 기록했던 산업은 거시경제적 불확실성 등에 따라서 변동성이 확대될 전망입니다. 최근까지의 산업 성장세는 모바일 게임 시장이 견인한 바 있으며, 스마트폰 하드웨어의 성능 향상 및 통신 속도 증가와 맞물려 모바일 게임의 성장세는 앞으로도 지속될 전망입니다.

[세계 게임 시장 규모 및 성장률(2020~2024)]

|

(단위 : 백만달러) |

|

구분 |

2020 |

2021 |

2022(E) |

2023(E) |

2024(E) | |

|---|---|---|---|---|---|---|

|

콘솔 게임 |

매출액 |

53,969 |

55,140 |

52,421 |

55,753 |

57,295 |

|

성장률 |

18.9% |

2.2% |

-4.9% |

6.4% |

2.8% |

|

|

아케이드 게임 |

매출액 |

24,559 |

27,142 |

27,458 |

28,701 |

29,934 |

|

성장률 |

-25.9% |

10.5% |

1.2% |

4.5% |

4.3% |

|

|

PC 게임 |

매출액 |

33,524 |

37,243 |

39,128 |

41,822 |

45,128 |

|

성장률 |

5.8% |

11.1% |

5.1% |

6.9% |

7.9% |

|

|

모바일 게임 |

매출액 |

90,196 |

100,234 |

107,370 |

116,419 |

125,390 |

|

성장률 |

21.1% |

11.1% |

7.1% |

8.4% |

7.7% |

|

|

합계 |

매출액 |

202,248 |

219,758 |

226,378 |

242,694 |

257,747 |

|

성장률 |

9.5% |

8.7% |

3.0% |

7.2% |

6.2% |

|

| *출처: 2022 대한민국 게임백서 (한국콘텐츠진흥원 2023년 1월 2일 발간) |

2022년 국내 게임 시장 규모는 2021년 대비 8.5% 상승한 22조 7,723억원에 도달할 것으로 전망되며, 유명 IP를 활용한 다양한 PC/모바일 신작들의 성과가 지속될 예정이며 이는 2023년 이후에도 이어질 것으로 전망합니다. 또한 최근에는 대형 업체들을 중심으로 PC/콘솔 플랫폼에서의 신규 IP 제작 소식이 이어지고 있는 바, 신규 IP를 활용한 멀티플랫폼 게임 등이 차후 시장의 성장을 견인할 것으로 예측됩니다.

[국내 게임 시장의 규모와 전망(2020~2024)]

|

(단위 : 억원) |

|

구분 |

2020 |

2021 |

2022(E) |

2023(E) |

2024(E) |

|

|---|---|---|---|---|---|---|

|

PC 게임 |

매출액 |

49,012 |

56,373 |

56,238 |

54,789 |

57,634 |

|

성장률 |

2.0% |

15.0% |

-0.2% |

-2.6% |

5.2% |

|

|

모바일게임 |

매출액 |

108,311 |

121,483 |

138,559 |

150,891 |

164,489 |

|

성장률 |

39.9% |

12.2% |

14.1% |

8.9% |

9.0% |

|

|

콘솔 게임 |

매출액 |

10,925 |

10,520 |

10,078 |

10,376 |

11,160 |

|

성장률 |

57.3% |

-3.7% |

-4.2% |

3.0% |

7.6% |

|

|

아케이드 게임 |

매출액 |

2,272 |

2,733 |

3,030 |

3,283 |

3,604 |

|

성장률 |

1.6% |

20.3% |

10.9% |

8.3% |

9.8% |

|

|

PC방 |

매출액 |

17,970 |

18,408 |

19,192 |

21,015 |

20,883 |

|

성장률 |

-11.9% |

2.4% |

4.3% |

9.5% |

-0.6% |

|

|

아케이드 게임장 |

매출액 |

365 |

396 |

625 |

816 |

808 |

|

성장률 |

-48.1% |

8.6% |

57.6% |

30.6% |

-1.0% |

|

|

합계 |

매출액 |

188,855 |

209,913 |

227,723 |

241,170 |

258,578 |

|

성장률 |

21.3% |

11.2% |

8.5% |

5.9% |

7.2% |

|

| *출처: 2022 대한민국 게임백서 (한국콘텐츠진흥원 2023년 1월 2일 발간) |

3) 경기변동의 특성

게임 산업은 영화, 공연, 음반과 같이 하나의 여가 활용 산업으로서의 입지를 굳건히 하여 수년간 다양한 계층의 소비자 집단이 형성되어 있습니다. 다른 여가 활동에 비하여 상대적으로 저렴한 비용으로 즐길 수 있기 때문에 경제 여건이 어려운 상황에서도 경기 변동에 따른 영향을 적게 받는다고 할 수 있습니다. 유료화된 콘텐츠 서비스를 제공하는 경우에는 일반적으로 경기의 변동보다는 특정 기간에 따른 변동성이 존재합니다. 게임 서비스 또한 평일과 주말, 월초와 월말, 방학 등 휴일과 계절적 요인들이 매출 변동에 영향을 줄 수 있으나, 근본적인 수익성에는 크게 영향을 주지 않습니다.

4) 경쟁 요소

게임 산업에서 가장 중요한 경쟁 요소는 이용자가 만족할 만한 게임을 개발 할 수 있는 역량과 유료화 모델 개발 및 서비스 능력이라고 볼 수 있습니다. 이를 위해 필요한 자원은 인력과 자본이기 때문에, 핵심 역량과 자본력을 가진 선두업체 위주로 시장이 개편되고 있고 경쟁 강도는 보다 심화될 수 있습니다. 다만 최근의 게임 산업은 다양한 장르의 게임이 이미 출시된 상황 속 경쟁이 더욱 심해지는 구조입니다. 따라서 이용자들은 기존에 재미를 느꼈던 게임의 요소들이 아닌 더 다양한 요소들을 보유한 게임을 쉽게 찾을 수 있고, 이에 따른 이용자들의 지속적 플레이 유인 제공이 필수화되고 있습니다.

5) 시장 경쟁력

시장의 특성상 개발 측면에서 모방이 쉽기 때문에 기술적 진입 장벽이 낮다고 볼 수도 있으나, 기존 회원들의 높은 충성도, 활발하고 안정된 서비스 제공 노하우 등은 다년간의 서비스를 통할 때 가능한 것이기 때문에 실질적인 진입 장벽은 상당히 높다고 할 수 있습니다. 이러한 진입 장벽의 유지 및 강화는 보다 양질의 게임 라인업 구축과 상용화 모델의 고도화를 통해서만 가능할 것입니다. 당사는 게임 시장에서 검증받은 개발자들과 IP들을 보유하고 있고, 다년간 창의적인 기획 노하우가 축적되어 있는 만큼 이를 적극 활용하여 글로벌 게임 회사로 성장해 나갈 계획입니다.

마. 사업부문별 요약 재무정보(연결기준)

| (단위 : 백만원) |

| 부문 | 제17기 3분기 (2023.09.30) |

제16기 (2022년) |

제15기 (2021년) |

|

|---|---|---|---|---|

| 게임 | 매출액 | 250,669 | 290,148 | 288,583 |

| 영업이익 | 21,965 | 23,814 | 28,559 | |

| 총자산 | 588,250 | 492,256 | 606,691 | |

| 임대 | 매출액 | 3,941 | 4,522 | 4,471 |

| 영업이익 | -658 | 472 | -1,997 | |

| 총자산 | 112,885 | 114,929 | 116,209 | |

| 기타 | 매출액 | 28,117 | 44,560 | 1,039 |

| 영업이익 | 1,433 | 2,915 | -654 | |

| 총자산 | 99,797 | 97,047 | 11,976 | |

주1) 각 사업부문별 요약 재무 현황은 내부거래를 포함한 수치입니다.

주2) 기타 매출은 게임과 임대 매출을 제외한 광고, 투자 및 용역 서비스 매출입니다.

바. 신규 사업의 내용

당사는 새로운 게임의 미래로 꼽히는 블록체인 기술 기반의 웹3.0 게임 개발에 투자하고 있으며 현재 탈중앙화 가치를 실현하는 웹 3.0 블록체인 게임 플랫폼 '인텔라 X' 를 개발하고 있습니다. 당사는 해외 자회사를 통해서 '인텔라X' 플랫폼을 운영해 나갈 것이며 게임, 월렛, NFT 런치패드, NFT 거래소 등 블록체인 관련 다양한 서비스를 순차적으로 출시할 계획입니다. 한편, 신규 사업의 안정적인 운영을 위하여 별도의 블록체인 서비스관련 컴플라이언스 관리 메뉴얼을 구축하고 사내에서 블록체인 컴플라이언스 교육을 정기적으로 실시하여 임직원의 내부 보안 역량과 준법의식을 강화하기 위해 노력하고 있습니다.

당사 신규사업에 관한 자세한 내용은 아래와 같습니다.

| 1. 사업 분야 및 진출 목적 | - 사업분야: Web3 게이밍 플랫폼과 연관된 인프라 구축 사업 - 진출목적: 블록체인 기술 기반 게임 플랫폼 개발로 새로운 수익 기회 모색 |

|

| 2. 시장의 주요 특성, 규모 및 성장성 | - 주요 특성 : Web3 게이밍 플랫폼은 기존의 게임 플랫폼과 달리 블록체인 기술 기반으로 설계된다는 점이 특징이며 플랫폼 사업특성상 초기 시장을 먼저 선점하여 빠르게 이용자 수를 확보해야하며 이를 위해서 다양한 양질의 게임 콘텐츠를 제공해야 합니다. - 규모 및 성장성 : Web3 게이밍 플랫폼과 연관된 인프라 구축 사업 시장은 아직 초기 단계에 있어, 블록체인 기술의 발전과 함께 빠른 성장이 예상됩니다. 미국 시장조사업체 더비즈니스(The Business)에 따르면 글로벌 블록체인 기술시장은 2022년에 86억 1,000만 달러(약 11조 1,500억원), 2023년은 134억1,000만달러(약 17조 4,000억원)로 연평균 성장률 55.8%를 예상하고 2027년까지 연평균 성장률 52.5%를 기록하며 719억 3,000만달러의 시장규모를 형성할 것으로 전망하고 있습니다. |

|

| 3. 신규사업과 관련된 투자 내용 |

총 소요액 (연도별 소요액) |

기술 개발 목적으로 인력 투자, 외주 개발비 등이 집행되고 있습니다. - 2022년도 연간 : 약 20억원 소요 - 2023년도 3분기 누적 : 약 27.5억원 소요 |

| 투자자금 조달 원천 | 내부 보유 자금으로 투자를 진행하고 있으며 별도 자금조달 내역은 없습니다. | |

| 예상투자회수기간 | 급변하는 시장 상황을 예측할 수 없어 회수기간을 합리적으로 산정하기 어렵습니다. | |

| 4. 사업 추진 현황 | 조직 및 인력구성 | 2022년부터 담당 조직을 신설, 운영 중에 있으며 약 10명의 인프라 개발 인력으로 구성되어 있습니다. |

| 연구개발활동 | 2022년부터 Web3 게이밍 플랫폼에 대해 아래와 같은 주제로 연구개발활동을 진행하고 있습니다. - 블록체인 기반 게임 플랫폼 개발 - NFT 마켓 플레이스 개발 |

|

| 제품 및 서비스개발 진척도 및 상용화 여부 | 2022년 Web3게이밍 플랫폼 개발을 시작했으며, 2023년 9월 말 현재 베타버전 개발이 완료되었습니다. | |

| 매출 발생 여부 | Web3게이밍 플랫폼의 저작권을 소유하고 있으며 플랫폼 사용권리를 부여하고 로열티 수익을 창출할 계획입니다. |

|

| 5. 기존 사업과의 연관성 | 당사는 온라인/모바일 게임 서비스를 위해 게임플랫폼을 개발, 운영해 오고 있으며 이를 통해 축적된 기술력과 서비스 경험은 Web3 게이밍 플랫폼과 인프라를 구축하는 데 활용되고 있습니다. Web3 게이밍 플랫폼은 탈중앙화와 분산장부 시스템 등의 새로운 기술을 적용해 나가며 온보딩하는 블록체인 기반 게임들이 안정적으로 서비스 될 수 있도록 개발되고 있습니다. | |

| 6. 주요 위험 | Web3 게이밍 플랫폼 및 인프라 구축 사업 추진에 따라 기존 사업의 영업, 손익에 미치는 영향은 제한적이며 신규 기술을 적용하는 사업이기 때문에 기술과 시장 트랜드, 규제와 정책 등의 변화로부터 영향을 받을 수 있습니다. 따라서 국내외 블록체인시장과 유관기관의 동향과 정책발표에 따라 합법적이면서 안정적으로 블록체인게임 플랫폼을 개발, 공급하고자 노력하고 있습니다. | |

| 7. 향후 추진계획 | 가. 전체 진행단계 및 각 진행단계별 예상 완료시기 : 플랫폼 최종 스펙은 베타버전 개발이 완료되었습니다. 나. 향후 1년 이내 추진 예정사항 : 플랫폼 최종 스펙 개발을 올해 마무리 하는것을 목표로 하고 있으며, 변화되는 시장상황에 맞춰 추가 업데이트 예정입니다. 다만, 완료 예상시기 등은 향후 개발 진행 과정에서 변동될 수 있으므로 이 점 유의하시기 바랍니다. 다. 조직 및 인력 확보 계획 : 플랫폼 개발 상황에 맞춰 인력 투입은 유동적입니다. |

|

| 1. 사업 분야 및 진출 목적 | - 사업분야: 블록체인 기반 온라인 및 모바일 게임 개발 - 진출목적 : 블록체인 기술 기반 게임개발능력 확보하여 새로운 수익 기회 창출 |

|

| 2. 시장의 주요 특성, 규모 및 성장성 | - 주요 특성 : 블록체인 기반 게임은 기존 일반 게임의 비즈니스 모델과 달리 탈중앙화, 유저 중심의 생태계로 만들어가는 것이 특징이며 유저들이 게임내 경제에 참여/활동하여 부가가치를 창출함으로써 그에 합당한 수익을 얻을 수 있는 구조를 가지고 있습니다. 블록체인 기반 게임은 유저들이 오너십을 갖고 인게임 자산을 소유하며 게임내 본격적으로 경제활동을 할 수 있다는 점에서 성장성을 기대하고 있습니다. - 규모 및 성장성 : 글로벌 비디오 게임 시장 규모는 연평균 12.9%로 성장하여 2021년 $196B에서 2027년 $405B까지 성장할 것으로 전망됩니다. 블록체인 분석 플랫폼인 쟁글(Xangle)의 리포트에 의하면 2021년 블록체인 게임 시장 규모는 $3B 수준이며, 현재 많은 게임사들이 블록체인 기반 게임을 준비하고 있는 만큼 2027년까지 전체 게임 시장점유율의 20%를 차지한다고 가정 시 블록체인 게임시장 규모는 2027년까지 26배 초고속 성장할 것이라는 예측을 하고 있습니다. |

|

| 3. 신규사업과 관련된 투자 내용 |

총 소요액 (연도별 소요액) |

기 보유 중인 게임 IP들에 블록체인 기술을 접목하여 새로운 수익모델을 창출하고 있어 블록체인 기반의 게임 IP만을 위한 조직을 별도로 구성하지 않았으며 관련 투자금액을 식별하고 있지 않습니다. 게임 개발과 관련된 소요 금액은 개발 인력 비용으로 발생하고 있으며 연간 소요 금액의 비중은 연간 연결기준 영업비용의 1% 미만입니다. 영업비용과 관련된 자세한 사항은 'Ⅲ. 재무에 관한 사항_3.연결재무제표 주석'를 참고하시기 바랍니다. 사업과 관련된 세부 금액은 영업상 비밀 사항으로 공시기준에 따라 기재를 생략 합니다. |

| 투자자금 조달 원천 | 내부 보유 자금으로 투자를 진행하고 있으며 별도 자금조달 내역은 없습니다. | |

| 예상투자회수기간 | 급변하는 시장 상황을 예측할 수 없어 회수기간을 합리적으로 산정하기 어렵습니다. | |

| 4. 사업 추진 현황 | 조직 및 인력구성 | 기 보유 중인 게임 IP들에 블록체인 기술을 접목하여 새로운 수익모델을 창출하고 있어 블록체인 기반의 게임 IP만을 위한 조직을 별도로 구성하지 않고 있습니다. |

| 연구개발활동 | 일반 모바일 및 온라인게임과 블록체인 기술의 융합을 위한 연구개발활동을 진행하고 있습니다. | |

| 제품 및 서비스개발 진척도 및 상용화 여부 | 개발이 완료된 Web3 게임은 해외 서비스 되고 있으며, 2023년 하반기에 당사의 모바일 및 온라인게임 IP를 활용한 블록체인 게임을 추가할 계획을 가지고 있습니다. 개발 진행 상황에 따라 추가 계획은 변동될 수 있습니다. | |

| 매출 발생 여부 | 해외 고객에게 게임 서비스를 제공하며 발생한 매출을 인식하고 있습니다. | |

| 5. 기존 사업과의 연관성 | 기존에 개발 및 서비스 중인 모바일 및 PC게임 IP을 활용하고 블록체인 기술과 새로운 수익모델을 접목하여, 블록체인 기술 기반의 새로운 게임을 이용자들에게 제공함으로써 다양한 콘텐츠를 제공하고 새로운 수익 창출의 기회를 얻을 수 있을 것으로 기대합니다. | |

| 6. 주요 위험 | 블록체인 기반 게임 개발 및 공급업 추진이 기존 사업의 영업 또는 손익에 미치는 영향은 없으며, 신규 기술을 적용하는 사업이기 때문에 기술과 시장 트랜드, 규제와 정책 등의 변화로부터 영향을 받을 수 있습니다. 따라서 국내외 블록체인시장과 유관기관의 동향과 정책발표에 따라 합법적이면서 안정적으로 블록체인 기반 게임을 개발, 공급하고자 노력하고 있습니다. | |

| 7. 향후 추진계획 | 가. 전체 진행단계 및 각 진행단계별 예상 완료시기 : 개발 완료된 Web3 게임은 서비스 중에 있으며 2023년 하반기 게임을 추가할 계획이 있습니다. 나. 향후 1년 이내 추진 예정사항 : - 기존 모바일 및 온라인게임에 블록체인 기술 접목 - 이용자에게 게임소유권에 대한 다양성을 제공하기 위한 게임 컨텐츠 연구 및 도입 다. 조직 및 인력 확보 계획 : 개발 상황에 맞춰 필요 시 인력을 추가 확보할 예정입니다. |

|

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| 주식회사 네오위즈와 그 종속회사 | (단위 : 백만원) |

| 구 분 | 제17기 3분기 (2023.09.30) |

제16기 (2022.12.31) |

제15기 (2021.12.31) |

|---|---|---|---|

| 기준일 | 2023년 9월 말 | 2022년 12월 말 | 2021년 12월 말 |

| [유동자산] | 300,209 | 253,547 | 271,917 |

| 당좌자산 | 300,147 | 253,514 | 271,895 |

| 재고자산 | 63 | 32 | 22 |

| [비유동자산] | 360,856 | 306,540 | 302,774 |

| 투자자산 | 51,870 | 84,656 | 76,224 |

| 유형자산 | 116,932 | 118,759 | 121,401 |

| 무형자산 | 160,934 | 81,869 | 84,610 |

| 기타비유동자산 | 31,120 | 21,256 | 20,539 |

| 자산총계 | 661,066 | 560,087 | 574,691 |

| 유동부채 | 108,659 | 87,336 | 67,203 |

| 비유동부채 | 30,315 | 13,995 | 38,613 |

| 부채총계 | 138,974 | 101,331 | 105,816 |

| [지배기업소유주지분] | 481,285 | 449,070 | 459,307 |

| 자본금 | 11,017 | 11,017 | 11,017 |

| 자본잉여금 | 129,989 | 129,989 | 129,989 |

| 이익잉여금 | 424,462 | 380,995 | 365,967 |

| 기타자본 | -84,184 | -72,931 | -47,667 |

| [비지배지분] | 40,807 | 9,686 | 9,568 |

| 자본총계 | 522,092 | 458,756 | 468,875 |

| 투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| 기간 | 2023.01.01~ 2023.09.30 | 2022.01.01~ 2022.12.31 | 2021.01.01~ 2021.12.31 |

| 매출액 | 256,157 | 294,567 | 261,200 |

| 영업이익 | 16,606 | 19,559 | 21,250 |

| 당기순손익 | 43,664 | 13,202 | 56,662 |

| ㆍ지배기업의 소유주지분 | 44,810 | 13,067 | 56,791 |

| ㆍ비지배지분 | -1,146 | 135 | 56,791 |

| 기본주당순이익 (단위: 원) | 2,189 | 625 | 2,660 |

| 희석주당순이익 (단위: 원) | 2,185 | 623 | 2,641 |

| 연결에 포함된 회사수 | 23 | 22 | 18 |

주) 연결에 포함된 회사의 수는 지배회사를 제외하고 기재하였습니다.

나. 요약별도재무정보

| 주식회사 네오위즈 | (단위 : 백만원) |

| 구 분 | 제17기 3분기 (2023.09.30) |

제16기 (2022.12.31) |

제15기 (2021.12.31) |

|---|---|---|---|

| 기준일 | 2023년 9월 말 | 2022년 12월 말 | 2021년 12월 말 |

| [유동자산] | 168,552 | 144,892 | 145,614 |

| 당좌자산 | 168,491 | 144,861 | 145,604 |

| 재고자산 | 61 | 30 | 10 |

| [비유동자산] | 378,932 | 336,878 | 368,741 |

| 투자자산 | 220,009 | 190,799 | 227,254 |

| 유형자산 | 113,790 | 115,813 | 117,675 |

| 무형자산 | 14,876 | 14,872 | 8,964 |

| 기타비유동자산 | 30,256 | 15,393 | 14,848 |

| 자산총계 | 547,484 | 481,769 | 514,355 |

| [유동부채] | 66,516 | 39,444 | 47,757 |

| [비유동부채] | 19,407 | 6,399 | 11,772 |

| 부채총계 | 85,923 | 45,842 | 59,529 |

| [자본금] | 11,017 | 11,017 | 11,017 |

| [자본잉여금] | 129,989 | 129,989 | 129,989 |

| [이익잉여금] | 373,036 | 338,043 | 331,530 |

| [기타자본] | -52,481 | -43,123 | -17,711 |

| 자본총계 | 461,561 | 435,927 | 454,826 |

| 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 기간 | 2023.01.01~ 2023.09.30 | 2022.01.01~ 2022.12.31 | 2021.01.01~ 2021.12.31 |

| 매출액 | 199,273 | 219,055 | 216,097 |

| 영업이익 | 24,553 | 20,768 | 23,335 |

| 당기순손익 | 36,287 | 4,936 | 67,297 |

| 기본주당순이익 (단위: 원) | 1,773 | 236 | 3,152 |

| 희석주당순이익 (단위: 원) | 1,769 | 235 | 3,129 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 17 기 3분기말 2023.09.30 현재 |

|

제 16 기말 2022.12.31 현재 |

|

(단위 : 원) |

|

제 17 기 3분기말 |

제 16 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

300,209,186,889 |

253,547,138,099 |

|

현금및현금성자산 (주4,5,6,7) |

102,193,515,569 |

91,697,129,693 |

|

매출채권및기타채권 (주4,5,7) |

81,489,235,227 |

27,927,246,178 |

|

당기법인세자산 |

264,495,907 |

76,824,404 |

|

금융자산 (주4,5,7) |

110,420,508,865 |

120,514,451,753 |

|

기타자산 |

5,778,778,762 |

5,031,754,010 |

|

재고자산 |

62,652,559 |

32,289,614 |

|

매각예정비유동자산 (주23) |

0 |

8,267,442,447 |

|

비유동자산 |

360,856,315,368 |

306,540,256,545 |

|

매출채권 및 기타채권 (주4,5,7) |

3,069,400,915 |

2,359,679,177 |

|

공동기업및관계기업투자 (주12) |

14,728,293,327 |

54,065,991,719 |

|

유형자산 (주8) |

84,724,104,378 |

86,070,248,252 |

|

사용권자산 (주9) |

2,209,832,871 |

2,683,427,015 |

|

투자부동산 (주10) |

32,207,715,324 |

32,688,689,347 |

|

무형자산 (주11) |

158,724,147,977 |

79,186,126,554 |

|

금융자산 (주4,5,7) |

37,142,056,567 |

30,589,867,871 |

|

기타자산 |

3,771,579,189 |

4,929,922,562 |

|

이연법인세자산 |

24,279,184,820 |

13,966,304,048 |

|

자산총계 |

661,065,502,257 |

560,087,394,644 |

|

부채 |

||

|

유동부채 |

108,658,624,761 |

87,336,191,850 |

|

매입채무및기타채무 (주4,5) |

32,767,235,580 |

24,293,884,475 |

|

금융부채 (주4,5) |

20,216,594,409 |

19,290,512,190 |

|

리스부채 (주9) |

1,048,837,203 |

2,003,082,745 |

|

당기법인세부채 |

6,026,621,560 |

4,326,844,360 |

|

충당부채 (주13) |

7,581,650,035 |

10,276,339,230 |

|

매각예정부채 (주23) |

0 |

2,496,100,139 |

|

기타부채 (주14) |

41,017,685,974 |

24,649,428,711 |

|

비유동부채 |

30,314,876,037 |

13,994,894,315 |

|

매입채무및기타채무 (주4,5) |

3,863,103,259 |

4,860,257,648 |

|

금융부채 (주4,5) |

4,140,574 |

10,180,545 |

|

리스부채 (주9) |

1,119,615,990 |

647,180,323 |

|

충당부채 (주13) |

309,702,425 |

327,194,648 |

|

기타부채 (주14) |

7,724,666,618 |

0 |

|

순확정급여부채 (주15) |

9,763,283,916 |

5,126,968,086 |

|

이연법인세부채 |

7,530,363,255 |

3,023,113,065 |

|

부채총계 |

138,973,500,798 |

101,331,086,165 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

481,284,636,440 |

449,070,372,841 |

|

자본금 (주1,16) |

11,016,859,500 |

11,016,859,500 |

|

주식발행초과금 (주16) |

129,989,360,454 |

129,989,360,454 |

|

이익잉여금 |

424,461,918,212 |

380,995,284,875 |

|

기타자본 (주17) |

(84,183,501,726) |

(72,931,131,988) |

|

비지배지분 |

40,807,365,019 |

9,685,935,638 |

|

자본총계 |

522,092,001,459 |

458,756,308,479 |

|

자본과부채총계 |

661,065,502,257 |

560,087,394,644 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 17 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

제 16 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

(단위 : 원) |

|

제 17 기 3분기 |

제 16 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

영업수익 (주21,25) |

117,475,092,213 |

256,156,705,585 |

74,917,172,201 |

221,815,161,875 |

|

영업비용 |

97,228,467,636 |

239,551,046,397 |

69,673,504,330 |

199,496,153,836 |

|

영업이익 |

20,246,624,577 |

16,605,659,188 |

5,243,667,871 |

22,319,008,039 |

|

영업외이익 |

2,025,832,739 |

23,781,992,283 |

2,679,608,167 |

25,938,945,939 |

|

금융수익 |

3,221,610,188 |

9,913,102,758 |

7,265,351,633 |

40,514,424,761 |

|

금융비용 |

1,307,003,888 |

6,806,791,375 |

3,284,148,698 |

8,099,119,350 |

|

기타수익 |

210,393,846 |

20,671,233,634 |

400,955,271 |

4,235,287,734 |

|

기타비용 |

143,746,871 |

876,291,257 |

636,529,057 |

7,542,840,101 |

|

공동기업및관계기업투자평가손익 (주12) |

44,579,464 |

880,738,523 |

(1,066,020,982) |

(3,168,807,105) |

|

법인세비용차감전분기순이익 |

22,272,457,316 |

40,387,651,471 |

7,923,276,038 |

48,257,953,978 |

|

법인세비용(수익) (주18) |

4,119,358,964 |

(3,276,470,771) |

(225,722,749) |

6,940,809,332 |

|

분기순이익 |

18,153,098,352 |

43,664,122,242 |

8,148,998,787 |

41,317,144,646 |

|

분기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주 귀속 당기순이익(손실) |

18,673,247,561 |

44,810,081,336 |

8,155,590,418 |

39,892,246,162 |

|

비지배지분 귀속 당기순이익(손실) |

(520,149,209) |

(1,145,959,094) |

(6,591,631) |

1,424,898,484 |

|

분기기타포괄손익 |

(1,047,977,318) |

(4,486,560,734) |

3,784,996,713 |

(398,543,402) |

|

당기손익으로 재분류되지 않는항목 |

||||

|

순확정급여제도의 재측정요소 |

(4,951,069) |

(1,343,484,503) |

(11,567,122) |

1,137,311,434 |

|

기타포괄손익-공정가치 금융자산 평가손익 |

71,563,722 |

25,143,631 |

280,800 |

(221,940) |

|

기타포괄손익-공정가치 금융자산 처분이익 |

6,596,004 |

|||

|

자산재평가차익 |

(340,709,130) |

392,683,259 |

173,996,010 |

276,885,294 |

|

후속적으로 당기손익으로 재분류될 수 있는 항목 |

||||

|

공동기업및관계기업투자평가손익 |

(384,596,116) |

(318,081,719) |

573,645,557 |

83,740,048 |

|

해외사업장환산외환차이 |

(389,284,725) |

(3,242,821,402) |

3,048,641,468 |

(1,902,854,242) |

|

분기총포괄이익 |

17,105,121,034 |

39,177,561,508 |

11,933,995,500 |

40,918,601,244 |

|

분기총포괄이익 |

||||

|

지배기업소유주지분포괄손익 |

17,625,270,243 |

40,323,520,602 |

11,940,587,131 |

39,493,702,760 |

|

비지배지분포괄손익 |

(520,149,209) |

(1,145,959,094) |

(6,591,631) |

1,424,898,484 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

916 |

2,189 |

391 |

1,903 |

|

희석주당이익(손실) (단위 : 원) |

914 |

2,185 |

388 |

1,897 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 17 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

제 16 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

주식발행초과금 |

이익잉여금 |

기타자본 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

11,016,859,500 |

129,989,360,454 |

365,967,369,436 |

(47,666,510,022) |

459,307,079,368 |

9,568,387,365 |

468,875,466,733 |

|

분기순이익 |

39,892,246,162 |

39,892,246,162 |

1,424,898,484 |

41,317,144,646 |

|||

|

해외사업환산손익 |

(1,902,854,242) |

(1,902,854,242) |

(1,902,854,242) |

||||

|

순확정급여부채의 재측정요소 |

1,137,311,434 |

1,137,311,434 |

1,137,311,434 |

||||

|

기타포괄손익-공정가치 금융자산 평가손익 |

(76,710,455) |

76,488,515 |

(221,940) |

(221,940) |

|||

|

기타포괄손익-공정가치 금융자산 처분손익 |

6,596,004 |

6,596,004 |

6,596,004 |

||||

|

공동기업및관계기업투자 평가손익 |

83,740,048 |

83,740,048 |

83,740,048 |

||||

|

자산재평가차익 |

45,131,582 |

231,753,712 |

276,885,294 |

276,885,294 |

|||

|

주식기준보상 |

(1,087,362,012) |

(1,087,362,012) |

(1,087,362,012) |

||||

|

자기주식거래 |

(9,500,302,156) |

(9,500,302,156) |

(9,500,302,156) |

||||

|

종속회사의 지분율변동 등 |

470,682,129 |

470,682,129 |

(470,682,129) |

||||

|

주식선택권의 행사 |

|||||||

|

사업결합관련 비지배지분 변동 |

|||||||

|

2022.09.30 (기말자본) |

11,016,859,500 |

129,989,360,454 |

406,965,348,159 |

(59,287,768,024) |

488,683,800,089 |

10,522,603,720 |

499,206,403,809 |

|

2023.01.01 (기초자본) |

11,016,859,500 |

129,989,360,454 |

380,995,284,875 |

(72,931,131,988) |

449,070,372,841 |

9,685,935,638 |

458,756,308,479 |

|

분기순이익 |

44,810,081,336 |

44,810,081,336 |

(1,145,959,094) |

43,664,122,242 |

|||

|

해외사업환산손익 |

(3,242,821,402) |

(3,242,821,402) |

(3,242,821,402) |

||||

|

순확정급여부채의 재측정요소 |

(1,343,484,503) |

(1,343,484,503) |

(1,343,484,503) |

||||

|

기타포괄손익-공정가치 금융자산 평가손익 |

25,143,631 |

25,143,631 |

25,143,631 |

||||

|

기타포괄손익-공정가치 금융자산 처분손익 |

|||||||

|

공동기업및관계기업투자 평가손익 |

(318,081,719) |

(318,081,719) |

(318,081,719) |

||||

|

자산재평가차익 |

36,504 |

392,646,755 |

392,683,259 |

392,683,259 |

|||

|

주식기준보상 |

3,201,276,629 |

3,201,276,629 |

1,461,826,295 |

4,663,102,924 |

|||

|

자기주식거래 |

(10,009,259,272) |

(10,009,259,272) |

(10,009,259,272) |

||||

|

종속회사의 지분율변동 등 |

1,341,554,062 |

1,341,554,062 |

(1,173,734,020) |

167,820,042 |

|||

|

주식선택권의 행사 |

(2,642,828,422) |

(2,642,828,422) |

(2,642,828,422) |

||||

|