|

|

2023-11-14 대표이사등의 확인서(3분기보고서) |

분 기 보 고 서

(제 51 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 11월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 아비코전자 주식회사 |

| 대 표 이 사 : | 김창수 |

| 본 점 소 재 지 : | 경기도 성남시 중원구 둔촌대로388번길 31(상대원동) |

| (전 화)031-730-5114 | |

| (홈페이지) http://www.abco.co.kr | |

| 작 성 책 임 자 : | (직 책)이사 (성 명)박지현 |

| (전 화)031-730-5114 | |

【 대표이사 등의 확인 】

|

|

2023-11-14 대표이사등의 확인서(3분기보고서) |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

■ 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | - | 1 | 2 | 1 |

| 합계 | 3 | - | 1 | 2 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

영성아비코전자유한공사 | 지분(100%) 매각에 따른 종속회사 제외 |

| - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '아비코전자 주식회사' 라고 표기합니다. 또한 영문으로는 'ABCO ELECTRONICS CO., LTD.' 라고 표기합니다.

3. 설립일자 및 존속기간

당사는 전자부품, 제품 제조 및 판매를 주된 사업으로 영위하고자 1973년 10월 19일 설립되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

| 주 소 : | 경기도 성남시 중원구 둔촌대로 388번길 31 (상대원동) |

| 전화번호 : | 031-730-5114 |

| 홈페이지 : | http://www.abco.co.kr |

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2002년 07월 03일 | 미해당 | - |

7. 주요 사업의 내용 및 향후 추진하려는 신규사업에 관한 간략한 설명

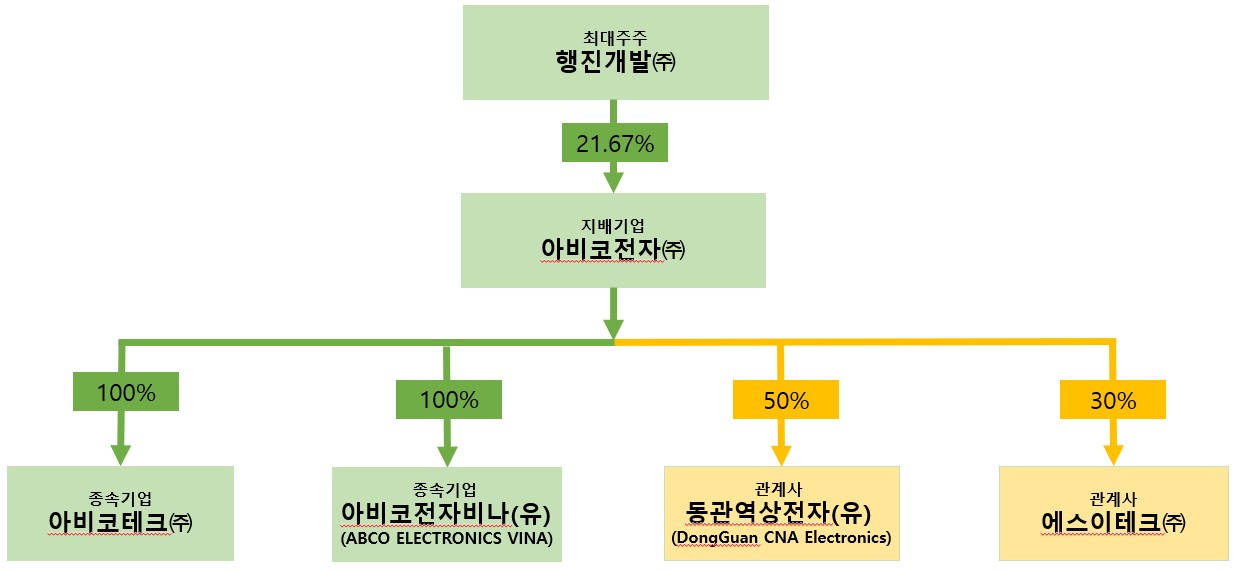

주요 생산제품은 전자제품의 핵심부품인 인덕터, 저항기 등의 수동전자부품이며, 종속회사 아비코테크(주)는 PCB(인쇄회로기판)를 생산하고 있습니다.

주요 사업 부문은 범용 전자 수동부품인 수동소자 사업과 PCB 사업부문으로 분류됩니다.

하기와 같이, 연성회로기판(PCB) 제조하는 아비코테크㈜와 인덕터를 제조하는 아비코전자비나 유한회사(베트남, ABCO ELECTRONICS VINA CO.,LTD.)를 연결대상 종속회사로 두고 있습니다.

| 사업부문 | 회사 | 소재지 |

|---|---|---|

| 수동소자 | 아비코전자(주) | 대한민국 |

| 아비코전자비나 유한회사 | 베트남 | |

| PCB | 아비코테크(주) | 대한민국 |

| (*) 2023년 2분기 중 종속회사 영성아비코전자유한공사 지분 전량을 매각하여 종속회사에서 제외되었습니다. |

8. 신용평가에 관한 사항

□ 아비코전자㈜의 최근 3년간 신용평가에 관한 내용은 다음과 같습니다.

| 평가일 | 평가대상 유가증권등 |

기업신용등급 | 평가회사 (신용등급 평가범위) |

평가구분 |

|---|---|---|---|---|

| 2023.09.11 | 신용평가용 | A+ | 나이스디앤비 | 중간평가 |

| 2023.09.06 | 신용평가용 | A | 이크레더블 | 중간평가 |

| 2023.05.08 | 신용평가용 | A+ | 나이스디앤비 | 정기평가 |

| 2023.04.05 | 신용평가용 | A | 이크레더블 | 정기평가 |

| 2022.09.06 | 신용평가용 | A+ | 이크레더블 | 중간평가 |

| 2022.08.29 | 신용평가용 | A0 | 나이스디앤비 | 중간평가 |

| 2022.04.18 | 신용평가용 | A0 | 나이스디앤비 | 정기평가 |

| 2022.04.04 | 신용평가용 | A+ | 이크레더블 | 정기평가 |

| 2021.08.30 | 신용평가용 | A+ | 이크레더블 | 중간평가 |

| 2021.08.25 | 신용평가용 | A0 | 나이스디앤비 | 중간평가 |

| 2021.04.15 | 신용평가용 | A0 | 나이스디앤비 | 정기평가 |

| 2021.04.04 | 신용평가용 | A+ | 이크레더블 | 정기평가 |

| 2020.09.14 | 신용평가용 | A | 이크레더블 | 중간평가 |

| 2020.08.31 | 신용평가용 | A0 | 나이스디앤비 | 중간평가 |

| 2020.04.21 | 신용평가용 | A0 | 나이스디앤비 | 정기평가 |

| 2020.04.04 | 신용평가용 | A | 이크레더블 | 정기평가 |

□ 아비코테크㈜의 최근 3년간 신용평가에 관한 내용은 다음과 같습니다.

| 평가일 | 평가대상 유가증권등 |

기업신용등급 | 평가회사 (신용등급 평가범위) |

평가구분 |

|---|---|---|---|---|

| 2023.04.07 | 신용평가용 | BBB0 | 나이스디앤비 | 정기평가 |

| 2022.09.30 | 신용평가용 | BB- | 나이스디앤비 | 중간평가 |

| 2022.05.13 | 신용평가용 | BB- | 나이스디앤비 | 정기평가 |

| 2022.04.07 | 신용평가용 | B+ | 한국평가데이터 | 정기평가 |

| 2021.04.16 | 신용평가용 | B+ | 한국기업데이터 | 정기평가 |

| 2020.04.21 | 신용평가용 | B+ | 한국기업데이터 | 정기평가 |

| 2019.04.22 | 신용평가용 | B | 한국기업데이터 | 정기평가 |

| 2019.03.21 | 신용평가용 | B- | 나이스평가정보 | 정기평가 |

2. 회사의 연혁

□ 지배회사 : 아비코전자㈜

| 발생 년월 | 주 요 사 항 |

|---|---|

| 2008. 01 2008. 06 2008. 08 2008. 11 2008. 11 2008. 11 2009. 04 2009. 06 2009. 06 2010. 06 2010. 09 2010. 09 2011. 04 2011. 07 2011. 11 2012. 01 2012. 06 2012. 08 2012. 08 2012. 11 2012. 11 2013. 01 2013. 06 2014. 02 2014. 05 2014. 06 2014. 06 2015. 06 2015. 06 2015. 10 2016. 04 2016. 05 2016. 06 2017. 12 2018. 03 2018. 03 2018. 04 2018. 09 2018. 12 2020. 03 2021. 05 2021. 10 2022. 04 2022.04 2023.03 2023.04 |

심양행진사전자유한공사 신규법인 설립 및 투자($2,800,000) LPS형 파워인덕터 생산 캡솔루션㈜ 출자(유상증자 500,000,000원) 슬림형 인덕터 및 그 제조방법 특허취득 제45회 무역의 날 3,000만불 수출탑 수상 UWB 구매조건부 신제품 개발 계약(삼성전자) UWB 방송통신기기 인증(전파연구소) 기술혁신형 중소기업(Inno-Biz) 재인증(중소기업청) 표면실장형 인덕터와 그 제조장치 및 제조방법 특허취득 ㈜조이플래닛 출자(유상증자150,000,100원) UWB 무선USB에 관한 특허출원 PWL 갤럭시S, 갤럭시탭 제품공급 스마트폰용 LMF 제품 생산 UWB ABCO 3190 제품 출시 UWB 무선USB 에 관한 특허취득 최대주주 행진개발로 변경 기술혁신형 중소기업(Inno-Biz) 재인증(중소기업청) 표면실장형 인덕터 전극단자 및 이를 포함한 표면실장형 인덕터 특허취득 인덕터 제조장치 특허취득 품질경영시스템 인증 (ISO/TS 16949:2009, 인덕터의 설계 및 생산) 품질경영시스템 인증 (KS Q ISO 9001:2009 / ISO 9001:2008, 인덕터의 설계, 개발 및 생산) UNI ERP SYSTEM 도입 신주인수권부사채(50억) 발행 세계 최소형 페라이트 인덕터 스마트폰/스마트워치용 LMF0805 개발 세계최소형 페라이트 권선형 시그널인덕터(LMF 0604) 개발 중국 동관 Chilisin사와 합작법인 설립 (동관역상전자유한공사) 환경경영시스템 인증 (KS/ISO 14001:20009 / ISO 14001:2004, 인덕터의 설계, 개발 및 생산) 기술혁신형 중소기업(Inno-Biz) 재인증(중소기업청) 세계 최소형 페라이트 권선형 시그널인덕터 LMF0604 개발 ㈜씨티씨 청산 초소형 고용량(130nH) 권선형 인덕터 KETI(전자부품연구원)와 공동개발 한국거래소 소속부변경 (중견기업부 → 우량기업부) 한국거래소 KRX 고배당지수 신규 편입 심양행진사전자유한공사 지분 전량 매각 2018년 경기도 성실납세직장 - 경기도지사 성남세관 성실 납세 표창장 - 부총리 겸 기획재정부장관 기술혁신형 중소기업(Inno-Biz) 재인증(중소벤처기업부/등급 AA) PCB제조기업 아비코테크㈜ 신주 취득 (지분 100%) 제55회 무역의 날 5,000만불 수출탑 수상 베트남 법인 ABCO ELECTRONICS VINA CO.,LTD.(아비코전자 비나) 설립(출자 USD5,000,000) 아비코테크㈜ 출자 (유상증자 100억원) 아비코테크㈜ 출자 (유상증자 70억원) 베트남 법인 ABCO ELECTRONICS VINA CO.,LTD.(아비코전자 비나) 추가 출자 (USD3,000,000) 메탈파워인덕터 확충을 위한 증평 신공장 신축공사(2022.04~2023.02) 메탈파워인덕터 전용 증평공장 준공 영성아비코전자유한공사 지분 매각(종속회사 제외) |

□주요종속회사 : 아비코테크㈜

| 발생 년월 | 주 요 사 항 |

|---|---|

| 1985. 06 1987. 02 1990. 01 1995. 03 1996. 11 1998. 06 1998. 11 1999. 06 1999. 08 1999. 12 2000. 02 2000. 03 2000. 06 2000. 12 2001. 11 2001. 11 2002. 09 2002. 10 2003. 01 2003. 05 2004. 05 2004. 08 2004. 10 2004. 12 2005. 08 2005. 11 2006. 07 2007. 05 2007. 08 2007. 11 2007. 11 2008. 10 2010. 06 2011. 12 2015. 04 2017. 05 2017. 08 2018. 07 2018. 09 2018. 11 2018. 11 2018. 12 2018. 12 2021. 05 2021. 10 2023. 07 |

회사 설립 S/S, D/S, MLB 전 생산제품 UL규격 인증 한국공업표준협회 품질 1등급 획득 ISO9002 품질인증 획득 제33회 무역의 날 대통령상 수상(수출 유공자) 제23회 세계환경의 날 환경부장관상 수상 충청북도 으뜸기업 선정 사업장 안전관리 우량기업으로 무재해 120만시간 달성 100ppm 품질혁신 최우수 기업으로 대통령상 수상 회사명 변경 (청주전자 주식회사 → 주식회사 코스모텍) QS9000 품질인증 획득 제34회 조세의 날 모범납세자 선정 재정경재부 장관상 수상 KOSDAQ 기업공개 심사 통과 중국 광동성 동관시 중국현지법인 설립 중소기업청 INNO-BIZ 업체로 선정 중소기업청 벤처기업 선정(자체기술력 보유업체) 일류벤처기업 지정(충청북도) 삼성전자 SQCI 인증 현대모비스(구. 본텍) SQ인증(현대,기아자동차) SONY GREEN PARTNER 인증 기술신용보증기금 우량기술중소기업 선정 우수기술력 보유기업으로 충청북도 으뜸기업 지정 ISO/TS-16949 품질인증 획득 ISO-14001 환경경영인증 획득 자본금 1,072.5백만원 증자(증자 후 자본금 9,772.5백만원) 제42회 무역의 날 5천만불 수출탑 수상 P-Substrate PCB 공장신축 착공 및 설비투자 P-Substrate PCB 양산 개시 제13회 통계의 날 국무총리상 수상 제44회 무역의 날 1억불 수출 탑 수상 산업자원부 발급 부품소재전문기업확인서 인증 제2회 충청북도 기업인의 날 수출대상 수상 지식경제부 부품소재신뢰성 사업과제 부품소재기업 선정 출자전환 193억원 증자 (자본금 230억원) 해외현지법인(중국 광동성 동관시) 지분 매각 회생절차 개시 결정(청주지방법원) 인가 전 M&A 추진 관련 법원 승인결정 인가 전 M&A 계약체결 (아비코전자 주식회사) 회생계획 인가결정에 따른 채무상환 및 자본변동 (자본금 70억원) 회생절차 종결 승인 현대모비스 "품질우수협력사" 선정 및 수상 상호변경 (주식회사 코스모텍 → 아비코테크 주식회사) ㈜뉴테크 흡수합병 주주배정 유상증자 100억원 - 반도체패키지기판 생산을 위한 설비 투자 주주배정 유상증자 70억원 - 반도체패키지기판 증설을 위한 설비 투자 한국알프스 23년 상반기 품질클레임 ZERO, BEST 협력사 선정 |

□ 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.05 | - | - | - | 사외이사 이준일(중도사임) |

| 2020.03.24 | 정기주총 | 사내이사 김완종, 사내이사 박지현, 사외이사 권오상 |

- | 주요주주인 사내이사 김제영, 사내이사 이종만 (임기만료) |

| 2021.03.25 | 정기주총 | - | 사내이사 김창수, 감사 장화덕 |

- |

| 2021.03.25 | - | - | 대표이사 김창수 | - |

| 2022.03.24 | 정기주총 | 감사 금지현 | - | 감사 장화덕 사임 |

| 2023.03.28 | 정기주총 | 사외이사 김필영 | 사내이사 김완종 사내이사 박지현 |

사외이사 권오상 (임기만료) |

| (*1) 2022.03.24. 제49기 정기주주총회에서 상근감사 금지현이 선임되었고, 비상근감사 장화덕은 같은 날 일산상의 사유로 사임하였습니다. |

| (*2) 2023년 3월 28일 제50기 정기주주총회에서 사내이사 김완종, 박지현을 재선임하고 사외이사 김필영은 신규선임하였습니다. |

3. 자본금 변동사항

□ 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제51기 (2023년) |

제50기 (2022년말) |

제49기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 13,292,934 | 13,292,934 | 13,292,934 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 6,646,467,000 | 6,646,467,000 | 6,646,467,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 이익소각 주식수(*) | 500,000 | 500,000 | 500,000 | |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 250,000,000 | 250,000,000 | 250,000,000 | |

| 합계 | 자본금 | 6,896,467,000 | 6,896,467,000 | 6,896,467,000 |

| (*) 본 보고서 작성기준일 현재 자본금은 6,896,467,000원으로 보고서작성기준일 현재의 총발행주식수는 2004년 2월 3일 이익소각된 보통주 500,000주(250,000,000원)를 차감한 것으로써 [1주당 액면금액 * 총발행주식수 = 자본금]의 등식이 성립되지 않습니다. |

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2023.09.30 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | (*1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 13,792,934 | - | 13,792,934 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 500,000 | - | 500,000 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 500,000 | - | 500,000 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 13,292,934 | - | 13,292,934 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 13,292,934 | - | 13,292,934 | - | |

| (*1) 2004년 2월 3일 보통주 500,000주(250,000,000원)을 이익소각한 바 있습니다. (*2) 2021.03.25. 정기주주총회에서 정관 변경에 따라 제5조(발행예정주식총수)의 발행할 주식수가 기존 40,000.000주에서 100,000,000주로 변경된 바 있습니다. |

(2) 자기주식 취득 및 처분현황

공시 기간 중 자기주식 취득 및 처분한 내용은 없습니다.

5. 정관에 관한 사항

(1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2016.03.25 | 제43기 정기주주총회 |

- 상법 개정에 따른 무기명 주식 페지(제7조,제11조 제7항, 제54조) - 종류주식 관련 상법 개정 내용 반영(제54조) - 주식매수선택권 부여대상자 중 제외대상자 명확화(제11조 제4항) |

상법(제357조) 개정으로 무기명 주식을 폐지에 따른 조문을 정비하고, 종류주식에 관한 상법(제344조) 개정 사항 반영함. |

| 2019.03.26 | 제46기 정기주주총회 |

- 주식ㆍ사채 등의 전자등록에 관한 근거 신설 등(제8조, 제8조의2, 제14조, 제15조, 제19조 - 외부감사인의 선임방법 개정내용 반영(제52조) - 기타 조문 정비 (제16조, 제20조) |

"주식ㆍ사채 등의 전자등록에 관한 법률" 시행 및 "주식회사 등의 외부감사에 관한 법률" 개정 및 시행에 따라 그 내용을 반영함. |

| 2021.03.25 | 제48기 정기주주총회 |

- 주식등의 전자등록에 관한 규정 정비(제8조의2) - 이익배당기준일 정비 및 동등배당의 근거 명시(제13조, 제17조, 제54조) - 전자투표를 도입한 경우 감사 선임 시 주주총회 결의요건 완화(제45조) - 정기주주총회 개최시기의 유연성 확보를 위한 주주명부의 폐쇄 및 기준일 등 관련조문 정비(제16조, 제20조, 제51조) - 기타 정관 정비 (제5조, 제9조, 제17조, 제18조) |

2020.12.29. 상법 개정 내용을 반영하고, 정관 정비 보완. - (결산)배당기준일을 이사회 결의로 정할 수 있도록 정비. - 동등배당의 근거를 명시하여 구주와 신주 모두에게 동등하게 이익배당을 할 수 있음을 명확히 함. |

| 2022.03.24 | 제49기 정기주주총회 |

- 주주명부의작성및비치에관한규정정비(제15조의2) - 주주총회 및 배당기준일 운영상의 편의성 제고를 위한 관련 규정 정비(제54조) |

- 「주식ㆍ사채 등의 전자등록에 관한 법률」(전자증권법)에 따라 전자등록기관에 소유자명세를 요청할 수 있는 근거를 마련 - 정기주주총회 의결권행사 기준일 및 배당 기준일 제도 운영상이 편의성 제고 |

| 2023.03.28 | 제50기 정기주주총회 |

- 정기주주총회 의결권행사 기준일 정비 (제16조) - 결산배당기준일 정비 (제54조) |

- 대부분의 상장법인이 정기주주총회의 기준일을 정관상 명시하고 있는 점을 고려하여 정기주주총회의 기준일을 12월 31일로 특정 - 배당기준일을 주주총회 의결권행사 기준일과 다른 날로 정할 수 있도록 이사회에서 배당시마다 결정하고, 이를 공고하도록 함. |

(2) 사업목적 현황

지배회사 아비코전자 및 주요종속회사 아비코테크의 사업목적 현황은 아래와 같습니다.

□ 지배회사 : 아비코전자㈜

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전자부품제조 및 판매업 | 영위 |

| 2 | 전자제품제조 및 판매업 | 미영위 |

| 3 | 통신기기, 방송수신기, 영상기기, 음향기기 제조 및 판매업 | 미영위 |

| 4 | 디스플레이용 소재, 부품 제조 및 가공업 | 영위 |

| 5 | 자동차용 전장부품 제조 및 판매업 | 영위 |

| 6 | 부동산 임대 및 관리업 | 미영위 |

| 7 | 전산용역 및 소프트웨어개발 판매업 | 미영위 |

| 8 | 무역업 | 영위 |

| 9 | 도ㆍ소매업 | 영위 |

| 10 | 전자상거래 및 인터넷 관련사업 | 미영위 |

| 11 | 위 각항의 부대사업 일체 | 영위 |

□ 주요종속회사 : 아비코테크㈜

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전자제품의 제조 및 판매업 | 미영위 |

| 2 | 전자부품의 제조 및 판매업 | 영위 |

| 3 | 무역업 | 영위 |

| 4 | 부동산업 및 부동산임대업 | 영위 |

| 5 | 전 각호에 부대되는 사업일체 | 영위 |

□ 공시대상 기간 중 사업목적 변경사항은 없습니다.

II. 사업의 내용

1. 사업의 개요

아비코전자는 범용 전자부품인 수동소자(인덕터, 저항기) 사업을 주요종속회사는 PCB(인쇄회로기판)사업을 영위하고 있습니다.

회사 및 종속회사의 사업별로 분류하고 있습니다. 사업분류는 다음과 같습니다.

| 사업별 | 구분 | 회사명 | 사업 | 비고 |

|---|---|---|---|---|

| 수동소자 | 지배회사 | 아비코전자(주) | 인덕터,저항기 제조 및 판매 | 지배회사 |

| 종속회사 | ABCO ELECTRONICS VINA CO.,LTD. (아비코전자비나(유)) |

인덕터 제조 및 판매 | 종속회사(지분율 100%) | |

| PCB | 종속회사 | 아비코테크(주) | 인쇄회로기판 제조 및 판매 | 종속회사(지분율 100%) |

| (*) 영성아비코전자 유한공사의 지분 전부를 2023년 4월 12일 지분 전부를 매각하여 연결종속회사에서 제외되었습니다. |

□ 공시대상 사업부문의 구분

| 한국 표준사업 분류표 상의 구분 | |||||

|---|---|---|---|---|---|

| 사업내용 | 대분류 | 중분류 | 소분류 | 표준산업 분류코드 |

사업명칭(소분류기준) |

| 수동소자(인덕터) | 26 | 2 | 94 | 26294 | 전자코일, 변성기 및 기타 전자유도자 제조업 |

| 인쇄회로기판 | 26 | 2 | 22 | 26222 | 경성 인쇄회로기판 제조업 |

□ 사업부문별 요약 재무현황

| (단위 : 백만원) |

| 부문 | 구 분 | 제51기 3분기말 (2023년 9월말) |

제50기말 (2022년말) |

제49기말 (2021년말) |

|||

|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 수동소자 | 매출액 | 40,598 | 41.6% | 74,215 | 45.1% | 74,098 | 50.2% |

| 영업이익 | (775) | 33.7% | 8,272 | 73.3% | 5,076 | 166.2% | |

| 총자산 | 94,910 | 65.4% | 99,382 | 67.4% | 94,309 | 66.5% | |

| PCB | 매출액 | 57,080 | 58.4% | 90,481 | 54.9% | 73,579 | 49.8% |

| 영업이익 | (1,523) | 66.3% | 3,019 | 26.7% | (2,022) | -66.2% | |

| 총자산 | 50,282 | 34.6% | 48,068 | 32.6% | 47,384 | 33.4% | |

| 계 | 매출액 | 97,677 | 164,697 | 147,677 | |||

| 영업이익 | (2,298) | 11,291 | 3,055 | ||||

| 총자산 | 145,193 | 147,451 | 141,693 | ||||

| (*) 연결기준으로 작성되었습니다. (*) 사업부문별 공통적으로 사용되는 자산이나 비용항목은 없습니다. |

(1) 수동소자(인덕터, 저항기) 사업부문

수동소자기술은 기술집약도가 높은 고부가가치 산업으로 경쟁력 확보를 위한 지속적인 투자가 요구되는 분야입니다. 당사는 전자제품의 필수 범용부품을 제조하는 기술력을 보유하고 있으며, 우수한 품질의 인덕터와 저항기를 납품하여 안정적인 매출을 시현하고 있습니다.

전자기기를 구성하는 각종 부품들의 고집적화, 고밀도화 기술이 발전함에 따라, 수동소자의 소형화 기술이 개발되고 있습니다. 전자기기의 기능 및 성능이 향상되면 부품의 장착 개수는 증가하기 때문에 초소형화 기술 개발이 필수적이라 할 수 있습니다.

전자기기의 소형화, 고기능화로 인해 경박단소화 기술 트렌드가 지속되고 있으며, 수동소자는 응용분야에 따라 기술이 발전하는 특성이 있고, 고기능을 수행하는 상위 산업의 제품에 맞게 변화하고 있습니다.

회사는 소형화, 경량화 기술을 지속적으로 개발하여 휴대폰, 노트북, 반도체 등 다양한 산업에 적합한 전자 소자를 상용화 하고 있으며, 수동소자 3대 부품 중 인덕터와 저항기를 생산 및 판매하고 있습니다.

회사는 1994년부터 기업부설연구소를 운영 중이며, 기술전문인력을 확보하여 연구개발 인프라를 구축하고 있습니다.

해외 의존도가 높은 수동소자 분야의 국산화 기술확보를 위해 노력하고 있습니다.

|

|

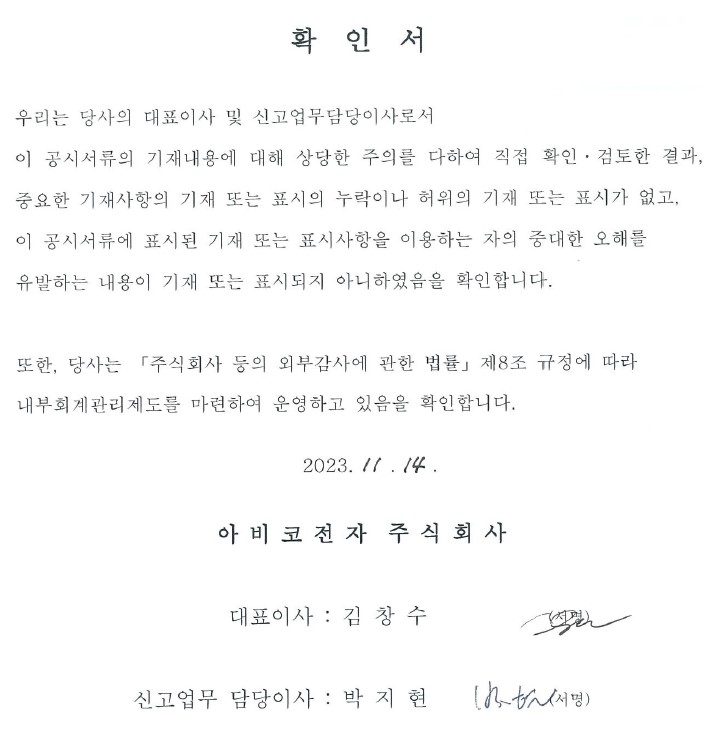

3q23 아비코전자(수동소자) 매출비중 |

| [출처 : 아비코전자㈜ 내부자료] |

(2) PCB(인쇄회로기판) 사업부문

아비코테크㈜는 1985년 6월에 전자부품 등의 제조 및 판매를 목적으로 설립하여 인쇄회로기판(PCB)를 생산하고 있으며, 1989년 7월에 일본의 무로마찌테크노스㈜와 외자도입법에 따라 합작투자계약을 체결하여 외국인투자기업으로 등록하였고 1999년 12월에 상호를 청주전자 주식회사에서 주식회사 코스모텍으로 변경하였습니다.

㈜코스모텍은 2017년 3월 회생절차 개시 이후 회생 M&A 에 따라 2018년 9월 아비코전자㈜가 인수하여 2018년 11월 회생종결되었고, 2018년 12월에 상호를 ㈜코스모텍에서 아비코테크㈜로 변경한 바 있습니다.

사업장은 충청북도 증평군 증평읍에 본사와 공장이 있으며, 아비코전자㈜가 지분 100%를 소유하고 있습니다.

아비코테크㈜는 PCB 기술력을 바탕으로 자동차 전장 및 생활가전, 스마트폰, 통신장비, 산업기기, 의료기기용 PCB를 생산하고 있으며 현대모비스, NIDEC MOBILITY(구. OMRON), 알프스, 한국단자공업, 삼성전자등에 PCB를 공급하고 있습니다.

PCB 제품은 층수에 따라 제품을 구분하고 있으며, 주요매출 PCB는 FR-4, MLB4, MLB6, MLB8 등으로 회사의 주력 제품은 MLB4 입니다.

제품의 주요고객은 자동차 부품제조업체로 자동차에 사용되는 PCB를 납품하고 있습니다.

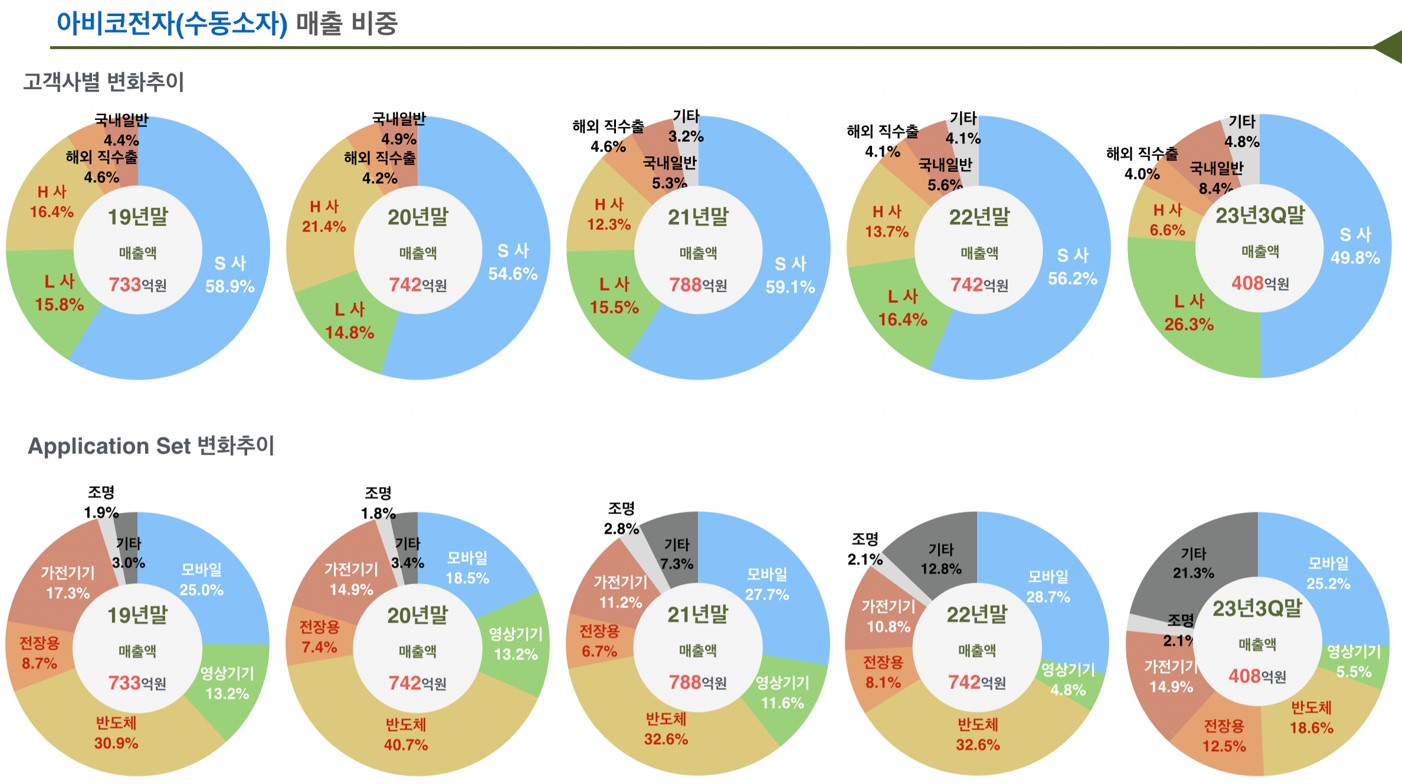

전장용 PCB 가 아비코테크㈜에서 차지하는 비중은 2022년 기준 약 75%(2021년 77%, 2020년 73%, 2019년 85%, 2018년 87%)이며, 2022년 기준으로 전장용 PCB매출액은 약 681억원으로 전년대비 약112억원 증가하였습니다. 이는 2018년부터 신차 모델 참여기회 확대되면서 2021년부터 매출이 발생하면서 매출액이 증가하였습니다.

|

|

3q23 아비코테크(pcb) 매출비중 |

| [출처 : 아비코테크㈜ 내부자료] |

신규 사업으로 일환으로 두 차례(2021년 5월 28일 100억원, 2021년 10월 28일 70억원)에 걸쳐 총 170억원 유상증자를 통해 모회사 아비코전자(주)로부터 자금조달을 하였고, 반도체패키징기판 적층공정 설비에 투자를 한 바 있으며, 2022년부터 반도체패키징기판 적층공정 외주사업으로 통해 신규(임가공)매출이 발생하고 있습니다.

2022년말 기준 아비코테크㈜의 주요고객사내 점유율은 아래와 같습니다.

| 주요고객사 M | ||||||

|---|---|---|---|---|---|---|

| 구분 | D사 | 아비코테크 | A사 | a사 | H사 | 기타 |

| 점유율 | 37% | 18% | 20% | 13% | 5% | 7% |

| 주요고객사 N | ||||

|---|---|---|---|---|

| 구분 | a사 | 아비코테크 | S사 | B사 |

| 점유율 | 43% | 29% | 21% | 7% |

| (*) 상기 점유율은 회사의 추청치입니다. |

2. 주요 제품 및 서비스

(1) 주요제품등의 현황

회사는 스마트폰, 가전, 반도체, 전장용 부품등을 생산, 판매하고 있습니다.

사업부문별 주요제품의 매출액 및 매출비중은 다음과 같습니다.

| [제51기 ('23.1.1 ~ '23.06.30)] | (단위 : 백만원) | |||

|---|---|---|---|---|

| 사업부문 | 주요제품 | 구체적용도 | 매출액 | 비중 |

| 수동소자 | Signal Inductor, Metal Inductor, Power Inductor, Lead Inductor 외 |

스마트폰용, 가전, LED, 반도체, 범용 등 | 22,019 | 22.5% |

| Chip Resistor, Lead Resistor | 스마트폰용, 가전, LED, 반도체, 범용 등 | 13,598 | 13.9% | |

| 기타 | 원재료,반제품 등 | 5,193 | 5.3% | |

| PCB | DS, MLB, PKG 등 인쇄회로기판 | 전장, 가전, 산업용, IT, 반도체, 의료기기, 범용 등 | 50,186 | 51.3% |

| PGC 외 기타 | 무전해 금도금 외 | 53 | 0.1% | |

| 반도체패키징(임가공) | AP, 시스템반도체용 등 패키징 섭셋 | 6,840 | 7.0% | |

| 단순매출합계 | 97,891 | |||

| 연결조정효과 | (213) | |||

| 연결기준 매출합계 | 97,677 | |||

| (*) 연결기준으로 작성하였습니다. (*) 각 사업부문별 세부 유형별 매출액은 [II. 사업의 내용 - 4. 매출 및 수주상황] 을 참조하시기 바랍니다. |

(2) 주요제품(수동소자)의 가격변동추이

| (단위 : 원) | |||||

|---|---|---|---|---|---|

| 구분 | 2023년 9월말 | 2022년말 | 2021년말 | 2020년말 | 2019년말 |

| 수동소자 (Kpcs) | 1,650 | 1,895 | 1,610 | 1,512 | 1,698 |

| PCB (㎡) | 149,113 | 158,842 | 160,239 | 150,457 | 163,879 |

| (*1) 산출기준 : 수동소자 사업부문의 경우, 주요 제품인 인덕터와 저항기를 대상으로 하여 단순평균가격(총 매출액÷총 판매량(Kpcs))을 기준으로 산출하였습니다. PCB 사업부문의 경우, PCB 전체를 대상으로 하여 단순평균가격(총 제품매출액÷총 제품판매량(㎡))을 기준으로 산출하였습니다. (*2) 주요 가격변동원인 특정제품군의 매출 증가/감소, 단가 인상/인하, 환율 변동등의 원인으로 인해 평균단가의 변동이 있었습니다. |

3. 원재료 및 생산설비

(1) 주요 원재료 등의 현황

| [수동소자 사업부문] | |

| (기준일 : 2023.09.30.) | (단위 :백만원) |

| 사업부문 | 매입 유형 |

품 목 | 구체적용도 | 매입액 | 비율 |

|---|---|---|---|---|---|

| 수동소자 | 원 재 료 |

CORE | Inductor 및 Resistor 제조 | 1,710 | 6.2% |

| LEAD PIN | 112 | 0.4% | |||

| CERAMIC BOBBIN | 218 | 0.8% | |||

| WIRE | 317 | 1.1% | |||

| Metal Powder | 345 | 1.2% | |||

| 기타 | 1,029 | 3.7% | |||

| 소 계 | 3,386 | 12.3% | |||

| 상품 | CHIP RESISTOR외 | Chip Resistor 등 | 24,044 | 87.0% | |

| 외주가공비 | INDUCTOR 및 RESISTOR | Inductor, Resistor,Core등 | 192 | 0.7% | |

| 합 계 | 27,622 | ||||

| (*) 상기 수동소자 사업부문의 내용은 아비코전자의 별도기준으로 작성하였습니다. |

| [PCB 사업부문] | |

| (기준일 : 2023.06.30.) | (단위 :백만원) |

| 사업부문 | 매입 유형 |

품 목 | 구체적용도 | 매입액 | 비율 |

|---|---|---|---|---|---|

| PCB | 원재료 | CCL, Copper Foil, Pre-Preg | PCB 내층용 원판 외 | 4,956 | 13.9% |

| 부재료 | Copper Anode, Ink, Dry-Film 외 | 부식을 통하여 회로형성 역할 외 | 4,166 | 11.7% | |

| 상품 | PGC 외 | 무전해 금도금 외 | 44 | 0.1% | |

| 외주가공비 | PCB 공정외주 | TIN 도금 외 | 26,526 | 74.3% | |

| 소 계 | 35,691 | 100% | |||

| (*) 상기 PCB 사업부문의 내용은 아비코테크의 별도기준으로 작성하였습니다. |

(2) 주요 원재료 등의 가격변동추이

| [수동소자 사업부문] | (단위 : 원/KPC, KG) |

| 품 목 | 2023년 | 2022년 | 2021년 | |

|---|---|---|---|---|

| CORE (KPC) | 국내 | 21,000 | 21,000 | 21,000 |

| 수입 | 4,925 | 5,021 | 4,641 | |

| LEAD PIN (KPC) | 국내 | - | - | - |

| 수입 | 1,896 | 1,890 | 1,511 | |

| CERAMIC BOBBIN (KPC) | 국내 | - | - | - |

| 수입 | 4,837 | 5,168 | 4,748 | |

| LEAD WIRE (KG) | 국내 | 13,927 | 15,016 | 13,054 |

| 수입 | 24,980 | 18,387 | 18,032 | |

| METAL POWER | 국내 | 18,000 | - | - |

| 수입 | 21,326 | - | - | |

|

(*) 상기 수동소자 사업부문의 내용은 아비코전자의 별도기준으로 작성하였습니다. - 원재료별 구입액/원재료별 매입수량 = 평균단가 (2) 주요 가격변동원인 - CORE, LEAD WIRE 등 주요 원자재의 구입가격은 세부 품목의 매입량 변화, 환율 변동 및 원자재 수급에 따른 단가의 변동임. - 그외 기타는 원재료별 세부 품목의 매입량 변화에 따른 단가변동 차이임. |

| [PCB 사업부문] | (단위 : 원, US$) |

| 유형 | 품 목 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|

| 원재료 | 원판 | $21.30 | $24.20 | $36.10 |

| 동박 | $13.99 | $14.17 | $16.36 | |

| P/P | $2.86 | $3.31 | $4.42 | |

| 부재료 | PGC 약품 | \57,000 | \52,730 | \47,186 |

| PSR INK | \15,689 | \14,080 | \11,319 |

| (*) 상기 PCB 사업부문의 내용은 아비코테크의 별도기준으로 작성하였습니다. (*) 원/부재료 주요품목에 대한 단가변동추이를 반영하였습니다. |

(3) 생산설비 등의 현황

가. 생산능력 및 생산능력의 산출근거

[수동소자 사업부문]

1) 생산능력

| (단위 : 천개) |

| 품 목 | 사업소 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|

| LEAD INDUCTOR (AL) | 아비코전자 | 616,216 | 821,621 | 860,746 |

| CHIP INDUCTOR (LMC,LMF) | 아비코전자 | 324,324 | 962,882 | 733,899 |

| CHIP INDUCTOR (LMF) | 아비코전자 | 208,565 | ||

| CHIP INDUCTOR (LMF) | 아비코전자비나(베트남) | 380,540 | ||

| CHIP INDUCTOR (EMC) | 아비코전자 | 5,988 | 7,983 | 8,364 |

| METAL INDUCTOR (LPM) | 아비코전자 | 55,301 | 73,735 | - |

| POWER INDUCTOR(PWL) | 아비코전자 | 224,531 | 299,375 | 276,756 |

| POWER INDUCTOR(PWL) | 아비코전자비나(베트남) | 86,486 | 115,315 | - |

| POWER INDUCTOR(PWL) | 영성아비코전자(중국) | (*1) | 66,830 | 66,830 |

| (*1) 영성아비코전자유한공사는 2023년 2분기 중 지분매각하여 종속회사 및 관계사에서 제외되었습니다. |

2) 생산능력의 산출근거

① 산출기준

- 생산품목별 최대생산능력을 기준으로 함

- 최종 메인 설비기준으로 산출함

② 산출방법

| 구 분 | 사업소 | 설비대수 (단위:대) |

분당생산수 (단위:개) |

가동가능시간 (단위:분) |

생산능력 (단위:천개) |

생산실적 (단위:천개) |

실제가동시간 (단위:분) |

가동율 (단위:%) |

|---|---|---|---|---|---|---|---|---|

| LEAD INDUCTOR (AL) | 아비코전자 | 19 | 130 | 4,740,120 | 616,216 | 32,825 | 252,500 | 5% |

| CHIP INDUCTOR (LMC,LMF) | 아비코전자 | 40 | 32.5 | 9,979,200 | 324,324 | 31,020 | 954,463 | 10% |

| CHIP INDUCTOR (LMF) | 아비코전자 | 19 | 44 | 4,740,120 | 208,565 | 29,821 | 677,758 | 14% |

| CHIP INDUCTOR (LMF) | 아비코전자비나(베트남) | 22 | 56 | 6,795,360 | 380,540 | 202,294 | 3,612,397 | 53% |

| CHIP INDUCTOR (EMC) | 아비코전자 | 2 | 12 | 498,960 | 5,988 | 62 | 5,145 | 1% |

| METAL INDUCTOR (LPM) | 아비코전자 | 19 | 11.7 | 4,740,120 | 55,301 | 11,622 | 996,170 | 21% |

| POWER INDUCTOR(PWL) | 아비코전자 | 17 | 53 | 4,241,160 | 224,531 | 18,164 | 343,102 | 8% |

| POWER INDUCTOR(PWL) | 아비코전자비나(베트남) | 7 | 40 | 2,162,160 | 86,486 | 10,274 | 256,860 | 12% |

| (*1) | 가동가능시간 = 설비대수 X 9개월 × 평균근무일수 × 일 근무시간 × 60M 당기생산능력 = 분당생산수 X 가동시간 |

③ 평균가동시간

- 월 근무일수 :

| 구분 | AL, EMC | LMC, LMF | LPM | LMF(베트남) | PWL(본사) | PWL(베트남) |

|---|---|---|---|---|---|---|

| 1일 가동시간 | 22 | 22 | 22 | 22 | 22 | 22 |

| 가동 일수 | 21 | 21 | 21 | 26 | 21 | 26 |

[PCB 사업부문]

1) 생산능력

| (단위 :㎡) |

| 품 목 | 사업소 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|

| MLB | 아비코테크㈜ | 546,000 | 730,000 | 730,000 |

| 반도체패키징 적층 | 아비코테크㈜ | 252,000 | 294,000 | - |

2) 생산능력의 산출근거

① 산출기준 : 필수 생산공정인 PSR(인쇄)공정의 시간당 평균 생산수량과 연간 평균가동시간을 기준으로 산출함.

② 산출방법 : 시간당 평균 생산수량 × 연간 평균 가동시간 × Panel당 평균 면적

③ 평균가동시간

| 구분 | MLB | 반도체패키징 적층 |

|---|---|---|

| 1일 가동시간(Hr) | 22 | 22 |

| 가동 일수(日) | 177 | 273 |

| 가동 시간(Hr) | 3,894 | 6,006 |

나. 생산실적 및 가동률

1) 생산실적

| (단위 :천개, ㎡) |

| 사업 부문 |

품 목 | 사업소 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|

| 수동소자 (단위 :천개) |

LEAD INDUCTOR (AL) | 아비코전자 | 32,825 | 71,976 | 118,160 |

| CHIP INDUCTOR (LMC,LMF) | 아비코전자 | 31,020 | 56,785 | 522,723 | |

| CHIP INDUCTOR (LMF) | 아비코전자 | 29,821 | 30,891 | ||

| CHIP INDUCTOR (LMF) | 아비코전자비나(베트남) | 202,294 | 349,675 | ||

| CHIP INDUCTOR (EMC) | 아비코전자 | 62 | 11 | 95 | |

| METAL INDUCTOR (LPM) | 아비코전자 | 11,622 | 41,548 | 162,900 | |

| POWER INDUCTOR(PWL) | 아비코전자 | 18,164 | 41,060 | 21,555 | |

| POWER INDUCTOR(PWL) | 아비코전자비나(베트남) | 10,274 | 0 | ||

| POWER INDUCTOR(PWL) | 영성아비코전자(중국) | (*1) | 56,599 | ||

| PCB (단위 :㎡) |

MLB (*2) | 아비코테크 | 302,289 | 449,029 | 455,110 |

| 반도체패키징 적층 | 아비코테크 | 78,119 | 126,023 | - |

| (*1) 영성아비코전자유한공사는 2023년 2분기 중 지분매각하여 종속회사 및 관계사에서 제외되었습니다. (*2) 기존 PKG 포함 |

2) 당해 사업연도의 가동률

| (단위 :분, %) |

| 사업부문 | 품목 | 사업소 | 가동가능시간 | 실제가동시간 | 평균가동률(%) |

|---|---|---|---|---|---|

| 수동소자 | LEAD INDUCTOR (AL) | 아비코전자 | 4,740,120 | 252,500 | 5% |

| CHIP INDUCTOR (LMC,LMF) | 아비코전자 | 9,979,200 | 954,463 | 10% | |

| CHIP INDUCTOR (LMF) | 아비코전자 | 4,740,120 | 677,758 | 14% | |

| CHIP INDUCTOR (LMF) | 아비코전자비나(베트남) | 6,795,360 | 3,612,397 | 53% | |

| CHIP INDUCTOR (EMC) | 아비코전자 | 498,960 | 5,145 | 1% | |

| METAL INDUCTOR (LPM) | 아비코전자 | 4,740,120 | 996,170 | 21% | |

| POWER INDUCTOR(PWL) | 아비코전자 | 4,241,160 | 343,102 | 8% | |

| POWER INDUCTOR(PWL) | 아비코전자비나(베트남) | 2,162,160 | 256,860 | 12% | |

| POWER INDUCTOR(PWL) | 영성아비코전자(중국) | (*1) | |||

| PCB | MLB | 아비코테크 | 6,006 | 3,894 | 65% |

| 반도체패키징 적층 | 아비코테크 | 6,552 | 6,006 | 92% | |

| (*1) 영성아비코전자유한공사는 2023년 2분기 중 지분매각하여 종속회사 및 관계사에서 제외되었습니다. |

다. 생산설비의 현황 등

수동소자(인덕터, 저항기)사업부문은 경기도 성남에 위치한 본사와 충청북도 증평군에 위치한 증평공장(2023년 3월 준공), 해외에는 베트남 박닌성 및 중국 위해에 생산 공장을 보유하고 있습니다.

중국 위해 공장(영성아비코전자)등은 인건비 상승등으로 인해 축소시키고 있으며, 베트남 박닌성 공장(아비코전자 비나)은 한국 내 인건비 상승에 따른 가격 경쟁력 약화 대비, 베트남 현지 주요 고객사 대응이 용이하고, 저원가, 대량 양산 지향하는 고객사에 대응하기 위해 2020년 3월 설립하였습니다.

성남 본사(아비코전자)에는 생산성 높은 자동화 설비등을 증설하여 제조원가 및 운송비 절감 등을 통해 경쟁력을 확보하고 있습니다.

메탈파워인덕터 생산확대를 위한 기반시설을 확충하기 위해 2022년 4월 7일 증평 신공장 신축공사를 시작하였으며, 2023년 3월 7일 준공 완료하였습니다.

| [관련공시] 2022-12-28 (정정)신규시설투자등(자율공시) |

PCB사업부문은 충청북도 증평군 증평읍 내룡길 36 에 위치한 아비코테크㈜ 생산공장을 보유하고 있습니다.

연결기업의 시설 및 설비는 토지, 건물, 기계장치, 시설장치, 비품, 건설중인자산 등이 있으며, 그 내역은 아래와 같습니다.

| [연결기준, 2023.09.30.기준] | (단위 : 원) |

| 구 분 | 기초 | 취득 및 자본적지출 |

처분 | 본계정대체로 인한 증감 |

감가상각비 | 연결범위의 변동 |

외화환산으로 인한 증감 |

당기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 11,471,110,221 | 186,584,030 | - | - | - | - | - | 11,657,694,251 |

| 건물(*1) | 15,916,518,814 | 385,711,450 | - | 7,344,096,687 | (1,737,620,036) | (902,798,143) | 109,105,592 | 21,115,014,364 |

| 건물부속설비 | 151,826,691 | 48,000,000 | - | 145,080,000 | (38,499,029) | - | - | 306,407,662 |

| 구축물 | 120,125,330 | (113,166,900) | - | 224,220,000 | (40,014,628) | - | - | 191,163,802 |

| 기계장치 | 13,983,346,088 | 88,030,748 | (37,021,667) | 4,457,731,658 | (2,141,526,102) | (42,927,073) | 72,328,326 | 16,379,961,978 |

| 차량운반구 | 520,964,760 | 77,002,002 | (69,525,138) | 30,795,526 | (108,171,841) | (4,217,542) | 171,484 | 447,019,251 |

| 공구기구 | 230,137,615 | 33,805,796 | (20,000) | 111,771,178 | (108,048,984) | - | 3,145,970 | 270,791,575 |

| 집기비품 | 927,306,223 | 23,857,818 | (2,000) | 135,000,000 | (176,190,398) | - | 5,439,522 | 915,411,165 |

| 건설중인자산(*2) | 10,162,673,071 | 8,920,714,576 | - | (12,209,782,833) | - | - | 893,516 | 6,874,498,330 |

| 미착기계(*3) | 252,368,883 | 604,700,282 | - | (320,714,736) | - | - | 32,705,155 | 569,059,584 |

| 사용권자산(*4) | 585,102,511 | - | - | - | (10,018,790) | (235,629,483) | 18,926,790 | 358,381,028 |

| 합 계 | 54,321,480,207 | 10,255,239,802 | (106,568,805) | (81,802,520) | (4,360,089,808) | (1,185,572,241) | 242,716,355 | 59,085,402,990 |

| (*1) | 유형자산 건물 79,122,520원은 투자부동산 건물로 대체되었습니다. |

| (*2) | 건설중인자산의 계정대체 12,209,782,833 원은 건물 7,423,219,207 원, 건물부속설비 145,080,000 원, 구축물 224,220,000 원, 기계장치 4,140,198,100 원, 차량운반구 30,795,526 원, 공구기구 108,590,000 원, 비품 135,000,000 원 으로 대체 완료 되었습니다. 나머지 차액은 지급수수료로 2,680,000 원으로 대체 완료되었습니다. |

| (*3) | 미착기계의 계정대체 393,170,467 원은 기계장치 389,989,289 원, 공구와기구 3,181,178 원 으로 대체 완료 되었습니다. |

| (*4) | 해외자회사의 토지사용권을 무형자산에서 유형자산으로 계정재분류하였습니다. |

라. 설비의 신설, 매입 계획 등

신제품 진행여부 및 기존 제품의 CAPA 증설여부등 추후 회사의 경영환경에 따라 필요시 기계장치 등 생산설비에 대한 투자를 결정하고 있습니다.

| (단위 : 억원) | |||||

|---|---|---|---|---|---|

| 사업부문 | 계획 명칭 | 투자 목적 | 총 소요자금 (기지출액) |

투자(예상)기간 | 비고 |

| PCB | 반도체패키지기판 적층설비 신규 투자 (*1,3) |

신규사업을 통한 미래성장동력 확보 |

100억원 (100억원) |

2021.5.31 ~2021.12.31 |

신규사업진출을 통한 매출확대 및 기술경쟁력 확보 기대 |

| PCB | 반도체패키지기판 적층설비 증설 투자 (*2,3) |

신규사업인 반도체패키지기판 증설 | 70억원 (70억원) |

2021.10.31 ~2022.3.31 |

|

| 수동소자 | 메탈파워인덕터 증평 신공장 신축공사 (*4) |

메탈파워인덕터 생산확대를 위한 기반시설 확충 | 64억원 (64억원) |

2022.04.07 ~2023.02.28 |

- 소재지 : 충청북도 증평군 증평읍 용강리 662번지 - 규모 : 대지면적 3,376.00㎡ / 건축연면적 4,994.83㎡ |

| PCB | 신규설비 및 보완, 인프라 설비 투자 (*5) |

NETWORK B/D 신제품 개발 및 양산을 위한 설비 신규투자 및 UPGRADE | 86.4억원 (42억원) |

2023.04.03~ | - 고객 요구 및 제품 대응을 위한 공정 내재화 - 고객 제품 대응 및 제품 개발, 생산을 통한 영업강화, 양산성 개선 기대 |

| (*1) 아비코테크㈜는 2021.05.25 반도체패키지기판 설비투자를 결정한 바 있으며, 이에 따라 주주배정 유상증자(100억원)를 하였고 100%지분을 보유한 지배기업 아비코전자㈜가 청약, 납입을 완료하였습니다. 투자금액은 총 100억원으로 이 중 약 85억원은 시설자금, 나머지 15억원은 그에 따른 운영자금으로 사용되었습니다. [공시참조] 2021-05-25 (정정)타법인주식및출자증권취득결정 2021-05-25 유상증자결정(종속회사의 주요경영사항) (*2) 아비코테크㈜는 2021.10.25 반도체패키지기판 설비 증설을 위한 투자를 결정한 바 있으며, 이에 따라 주주배정 유상증자(70억원)를 하였고, 100%지분을 보유한 지배기업 아비코전자㈜가 청약, 납입을 완료하였습니다. 투자금액은 총 70억원으로 이 중 약 60억원은 시설자금, 나머지 10억원은 그에 따른 운영자금으로 사용되었습니다. [공시참조] 2021-10-25 타법인 주식 및 출자증권 취득결정(자율공시) 2021-10-25 유상증자결정(자율공시)(종속회사의 주요경영사항) (*3) 패키징기판의 수요증가 대비 생산 Capa가 부족하여 수급불균형이 지속되는 시장상황에서 신규고객사의 Capa.증설 계획에 따라 아비코테크에서 패키징기판의 적층공정 투자에 참여함으로써 향후 수익창출 및 기술경쟁력 확보를 기대하고 있습니다. (*4) 상기 총소요자금은 건물 신축공사비용으로 부가가치세, 제세공과금, 수수료 등의 부대비용은 제외한 금액입니다.(신축공사 부지 취득금액 약6억5천만원 별도입니다.) 본 보고서 작성기준일 현재 건축공사는 완료된 상태이나, 건축공사 완료에 따른 인허가 등의 사유로 투자기간 종료일을 2022년 12월 31일에서 2023년 2월 28일로 변경되었으며, 더불어 설계추가 및 원자재 가격 상승 등의 이유로 투자금액이 기존 5,658,000,000원에서 6,398,000,000원으로 증가되었습니다. 본 보고서 제출일 현재 해당 건축공사는 완료되었습니다. [관련공시] 2022-12-28 (정정)신규시설투자등(자율공시) (*5) 신규설비 중 일부 투자 집행 중에 있으며, 그 외 설비 및 인프라는 진행상황에 맞춰 집행할 예정이며, 진행상황에 따라 투자금액 및 그 내용이 변동될 수 있습니다. |

4. 매출 및 수주상황

가. 매출실적

(1) 연결 종속회사를 포함한 매출 실적

| (단위 : 백만원) |

| 대상회사 | 주요제품 및 서비스 | 2023년 9월말 | 2022년말 | 2021년말 |

|---|---|---|---|---|

| 아비코전자㈜ | 인덕터 제조 | 40,811 | 74,217 | 78,755 |

| 아비코테크㈜ | PCB | 57,080 | 90,481 | 73,579 |

| 영성아비코전자유한공사(*1) | 인덕터 제조 | 502 | 1,837 | 2,136 |

| 아비코전자 비나(유) | 인덕터 제조 | 3,229 | 2,919 | 2,410 |

| 단순합계 | 101,621 | 169,454 | 156,880 | |

| 연결조정효과 | (3,944) | (4,758) | (9,203) | |

| 총 합계 | 97,677 | 164,697 | 147,677 | |

| (*1) 영성아비코전자유한공사는 2023년 2분기 중 지분매각하여 종속회사 및 관계사에서 제외되었으며, 매출액은 지분매각 이전까지의 매출액입니다. |

(2) 연결 종속회사를 포함한 제품별 판매실적

| (단위 : 백만원) | ||||||

|---|---|---|---|---|---|---|

| 사업부문 | 매출유형 | 품목 | 2023년 9월말 | 2022년말 | 2021년말 | |

| 수동소자 | 제품 | Lead Inductor | 수출 | 477 | 1,045 | 1,327 |

| 내수 | 234 | 368 | 554 | |||

| 합계 | 710 | 1,414 | 1,881 | |||

| Signal Inductor | 수출 | 920 | 1,047 | 7,128 | ||

| 내수 | 539 | 1,130 | 2,387 | |||

| 합계 | 1,459 | 2,177 | 9,515 | |||

| Power Inductor | 수출 | 476 | 1,082 | 2,403 | ||

| 내수 | 347 | 487 | 744 | |||

| 합계 | 823 | 1,568 | 3,147 | |||

| Metal Inductor | 수출 | 1,394 | 6,664 | - | ||

| 내수 | 512 | 739 | - | |||

| 합계 | 1,906 | 7,403 | - | |||

| 제품 소계 | 수출 | 3,267 | 9,838 | 10,858 | ||

| 내수 | 1,631 | 2,723 | 3,685 | |||

| 합계 | 4,898 | 12,562 | 14,543 | |||

| 상품 | Signal Inductor | 수출 | 3,266 | 5,655 | 1,750 | |

| 내수 | 1,568 | 3,076 | 435 | |||

| 합계 | 4,834 | 8,732 | 2,185 | |||

| Power Inductor | 수출 | 3,599 | 4,281 | 3,553 | ||

| 내수 | 484 | 619 | 736 | |||

| 합계 | 4,084 | 4,900 | 4,289 | |||

| Resistor | 수출 | 11,777 | 21,821 | 23,085 | ||

| 내수 | 1,821 | 4,089 | 4,151 | |||

| 합계 | 13,598 | 25,910 | 27,236 | |||

| Metal Inductor | 수출 | 6,428 | 17,010 | 21,968 | ||

| 내수 | 1,776 | 1,447 | 1,393 | |||

| 합계 | 8,204 | 18,457 | 23,361 | |||

| 기타 | 수출 | 5,089 | 3,506 | 7,008 | ||

| 내수 | 104 | 150 | 133 | |||

| 합계 | 5,193 | 3,657 | 7,141 | |||

| 상품 소계 | 수출 | 30,159 | 52,274 | 57,364 | ||

| 내수 | 5,753 | 9,381 | 6,848 | |||

| 합계 | 35,913 | 61,655 | 64,213 | |||

| 수동소자 합계 | 수출 | 33,426 | 62,112 | 68,222 | ||

| 내수 | 7,385 | 12,105 | 10,533 | |||

| 합계 | 40,811 | 74,217 | 78,755 | |||

| PCB | 제품 | Double Side | 수출 | 10,855 | 14,949 | 11,539 |

| 내수 | 5,304 | 8,073 | 6,948 | |||

| 합계 | 16,160 | 23,022 | 18,487 | |||

| Multi Layer Board | 수출 | 19,058 | 23,738 | 19,936 | ||

| 내수 | 14,887 | 29,892 | 31,701 | |||

| 합계 | 33,945 | 53,630 | 51,637 | |||

| 기타 | 수출 | - | 1 | - | ||

| 내수 | 82 | 1,404 | 1,280 | |||

| 합계 | 82 | 1,405 | 1,280 | |||

| 제품소계 | 수출 | 29,913 | 38,688 | 31,475 | ||

| 내수 | 20,274 | 39,368 | 39,930 | |||

| 합계 | 50,186 | 78,056 | 71,405 | |||

| 상품 | 수출 | - | - | 12 | ||

| 내수 | 53 | 5 | - | |||

| 합계 | 53 | 5 | 12 | |||

| 반도체패키징(임가공) | 수출 | - | - | - | ||

| 내수 | 6,840 | 12,420 | 2,162 | |||

| 합계 | 6,840 | 12,420 | 2,162 | |||

| PCB 합계 | 수출 | 29,913 | 38,688 | 31,487 | ||

| 내수 | 27,167 | 51,793 | 42,092 | |||

| 합계 | 57,080 | 90,481 | 73,579 | |||

| 수동소자+PCB 총계 | 수출 | 63,339 | 100,801 | 99,709 | ||

| 내수 | 34,551 | 63,898 | 52,625 | |||

| 합계 | 97,891 | 164,698 | 152,334 | |||

| 종속기업 내부거래제거 및 연결조정 등 | -213 | -2 | -4,657 | |||

| (연결기준) 매출총액 | 97,677 | 164,697 | 147,677 | |||

(*) 상기 수동소자의 매출은 아비코전자의 매출액으로서, 영성아비코전자, 아비코전자비나의 매출액은 제외되었습니다.

나. 판매경로 및 판매방법 등

(1) 판매조직

| 수동소자 | 아비코전자㈜ 영업부 | 국내영업팀 |

| 해외영업팀 | ||

| PCB | 아비코테크㈜ 영업부 | 국내영업팀 |

| 해외영업팀 | ||

| 영업관리팀 |

(2) 판매경로

| 매출유형 | 품 목 | 구 분 | 판매경로 | ||

|---|---|---|---|---|---|

| 수동소자 | Lead Inductor |

AL Lead Inductor |

수출 | 직수출 | Buyer와 직수출 |

| L/C수출 | 국내업체 등을 통한 Loca수출 | ||||

| 국내 | D/O | 국내업체 등 직접 납품 | |||

| Chip Inductor |

Signal Inductor |

수출 | 직수출 | Buyer와 직수출 | |

| L/C수출 | 삼성전자 등을 통한 Local 수출 | ||||

| 국내 | D/O | 삼성전자 등 직접 납품 | |||

| EMC | 수출 | 직수출 | Buyer와 직수출 | ||

| 국내 | D/O | 국내업체 등 직접 납품 | |||

| SMD Power Inductor |

수출 | 직수출 | Buyer와 직수출 | ||

| L/C수출 | 삼성전자 등을 통한 Local 수출 | ||||

| 국내 | D/O | 삼성전자 등 직접 납품 | |||

| LPP | 수출 | 직수출 | Buyer와 직수출 | ||

| L/C수출 | 삼성전자 등을 통한 Local 수출 | ||||

| 국내 | D/O | 삼성전자 등 직접 납품 | |||

| Chip Resistor | 수출 | 직수출 | Buyer와 직수출 | ||

| L/C수출 | SK하이닉스 등을 통한 Local 수출 | ||||

| 국내 | D/O | 삼성전자 등 직접 납품 | |||

| 기 타 | 수출 | 직수출 | 해외업체 등 직수출 | ||

| L/C수출 | - | ||||

| 국내 | D/O | 국내업체 등 직접 납품 | |||

| PCB | 주문생산방식에 의한 직거래 판매 | ||||

(3) 판매방법 및 조건

수동소자사업부문은 일반 고객으로부터 수주를 받아 납품하는 방식으로 판매하고 있습니다.

PCB사업부문은 주문생산방식에 의한 직거래 판매를 하고 있습니다.

수동소자, PCB사업부문의 판매대금은 평균 45일에 현금화가 되어 입금됩니다.

(4) 판매전략

수동소자 사업부문의 경우, 국내 영업은 업체별, ITEM별로 팀별 구성하여 영업을 하고 있으며 거래선에서 요구하는 구매 조건에 맞는 영업 활동으로 영업력을 극대화하고 있습니다.

신규 ITEM 개발은 팀장급 이상을 주축으로 진행하여, 영업으로 매출 증대에 총력을 다하고 있으며 해외 영업을 강화하기 위해 현지 법인을 설립하여 현지 진출한 국내업체와 해외 Buyer를 확보하는 영업 전략을 수립하여 활동하고 있습니다.

PCB사업부문의 경우, 기존의 국내 대형업체와의 Partnership 강화 및 신규 우량업체 발굴을 통해 국내시장에서의 전장품 전문업체로서의 위치를 강화하고 있습니다.

또한, 우량 통신 및 IT, 가전업체와의 거래를 확대하여 고부가가치 제품 개발 및 생산에 주력하고 있습니다.

다. 수주상황

연결실체가 영위하는 전자부품 특성상 장기간의 주문생산이 거의 없이 단기 납기주문생산체제로 운영되고 있습니다. 매출의 상당부분을 차지하는 국내 전자제품 제조회사의 경우, 그 발주 형태가 2~ 3주 후의 납품 분에 대하여 주문이 들어오고 있습니다. 이에 당사는 이와 같은 수요처의 JIT(Just in Time) 정책에 맞추어 납품을 하고 있습니다.

그리고, 한 달간의 납품한 수량과 금액을 그 달 말에 마감하여 집계내어, 고객사에서 집계한 집계와 양자가 확인하여 비로소 결제가 이루어 지고 있으며, 이와 같은 매출시스템을 갖고 있어 당사는 수주 현황표와 같은 내용을 작성하는데 어려움이 있습니다.

다만, 고객사로부터 1개월 후의 제품 생산의 스케줄을 비공식적으로 구두로 제공을 받아 이 스케줄에 의하여 회사는 자재 구매 및 선생산을 할 수가 있습니다.

5. 위험관리 및 파생거래

연결실체의 주요 금융부채는 단기차입금, 매입채무 및 기타채무로 구성되어 있으며, 이러한 금융부채는 영업활동 과정에서 또는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한 연결실체는 영업활동에서 발생하는 매출채권, 현금 및 단기예금과 같은 다양한 금융자산도 보유하고 있습니다. 연결실체의 금융자산 및 금융부채에서 발생할 수 있는 주요위험은 시장위험, 신용위험 및 유동성위험입니다.

연결실체의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다. 또한, 연결실체는 투기 목적의 파생상품거래를 실행하지 않는 것이 기본적인 정책입니다.

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

① 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결실체는 당기말 현재 변동이자부 차입금이 없으므로 시장이자율의 변동위험에 노출되어 있지 않지만, 연결실체의 경영진은 이자율 현황을 주기적으로 검토하여 고정이자율차입금과 변동이자율차입금의 적절한 균형을 유지하고 있습니다.

보고기간종료일 현재 이자부부채의 내역은 아래와 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 단기차입금 | ||

| -고정이자율조건 | - | 2,000,000,000 |

| -변동이자율조건 | 5,000,000,000 | - |

| 장기차입금 | ||

| -변동이자율조건 | 3,000,000,000 | - |

| 합 계 | 8,000,000,000 | 2,000,000,000 |

보고기간종료일 현재 변동금리부 금융자산 및 금융부채에 대하여 이자율이 1%p 변동할 경우 당기손익(법인세효과 반영 전)에 미치는 영향은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 | ||

| 이자율 상승시 | 이자율 하락시 | 이자율 상승시 | 이자율 하락시 | |

| 금융부채 | 80,000,000 | (80,000,000) | - | - |

| 순효과 | 80,000,000 | (80,000,000) | - | - |

② 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 연결실체는 해외 영업활동으로 인하여 USD, JPY 등의 환위험에 노출되어 있습니다.

보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (원화단위: 원) |

| 과 목 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 외화금액 | 원화환산액 | 외화금액 | 원화환산액 | |||

| 현금 및 현금성자산 |

USD | 2,459,414.13 | 3,308,631,318 | USD | 3,521,872.81 | 4,463,269,411 |

| JPY | 550,190.00 | 4,963,923 | JPY | 954,850.00 | 9,101,439 | |

| CNY | 7,412.20 | 1,365,847 | CNY | 55,704.20 | 10,106,970 | |

| EUR | 456,170.94 | 648,547,349 | EUR | 106,708.08 | 144,183,958 | |

| 매출채권 | USD | 8,823,861.81 | 11,866,702,286 | USD | 7,974,984.60 | 9,684,448,843 |

| EUR | 676,543.93 | 961,856,036 | EUR | 859,311.62 | 1,161,101,861 | |

| 미수금 | USD | 404,135.86 | 543,481,905 | USD | 573,585.41 | 726,904,790 |

| CNY | 862,336.17 | 158,902,686 | CNY | 862,336.17 | 156,462,274 | |

| 자산합계 | USD | 11,687,411.80 | 17,494,451,350 | USD | 12,070,442.82 | 16,355,579,546 |

| JPY | 550,190.00 | JPY | 954,850.00 | |||

| CNY | 869,748.37 | CNY | 918,040.37 | |||

| EUR | 1,132,714.87 | EUR | 966,019.70 | |||

| 매입채무 | USD | 7,746,065.83 | 10,413,993,710 | USD | 12,045,346.55 | 15,265,067,649 |

| JPY | 16,549,972.00 | 149,317,157 | JPY | 12,470,552.00 | 118,866,807 | |

| EUR | - | - | EUR | 18,803.49 | 25,407,275 | |

| 미지급금 | USD | 8,480.82 | 11,405,006 | USD | 57,209.81 | 72,501,988 |

| 부채합계 | USD | 7,754,546.65 | 10,574,715,873 | USD | 12,102,556.36 | 15,481,843,719 |

| JPY | 16,549,972.00 | JPY | 12,470,552.00 | |||

| EUR | - | EUR | 18,803.49 | |||

연결실체는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간종료일 현재 각 외화에 대한 기능통화의 환율 5% 변동시 환율변동이 손익에 미치는 영향은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | 264,445,852 | (264,445,852) | (21,229,189) | 21,229,189 |

| JPY | (7,217,662) | 7,217,662 | (14,065,272) | 14,065,272 |

| CNY | 61,826,932 | (61,826,932) | 64,680,693 | (64,680,693) |

| EUR | 10,436,268 | (10,436,268) | 11,830,314 | (11,830,314) |

| 합 계 | 329,491,390 | (329,491,390) | 41,216,546 | (41,216,546) |

(2) 신용위험

연결실체는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 연결실체는 신규 거래처와 계약시 공개된 재무정보등을 이용하여 거래처의 신용도를평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 연결실체는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수대책이 보고되고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다. 금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다.

보고기간종료일 현재 연결실체의 신용위험에 대한 최대 노출정도는 다음과 같습니 다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| <유동> | ||

| 현금및현금성자산 | 20,161,874,933 | 28,146,916,367 |

| 매출채권및기타채권 | 19,684,701,211 | 18,396,148,697 |

| 당기손익-공정가치측정금융자산 | 13,293,426,556 | 11,313,508,834 |

| 단기금융상품 | 551,000,000 | 1,235,100,000 |

| <비유동> | ||

| 매출채권및기타채권 | 55,005,030 | 87,883,610 |

| 당기손익-공정가치측정금융자산 | - | 500,000 |

| 장기금융상품 | 360,641,733 | 291,000,800 |

| 합 계 | 54,106,649,463 | 59,471,058,308 |

연결실체의 매출채권및기타채권은 다수의 거래처에 분산되어 있어 신용위험의 집중은 없으며, 현금및현금성자산 및 기타금융자산 등을 예치, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

연결실체는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 연결실체는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

보고기간종료일 현재 금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

| <당분기말> | (단위: 원) |

| 구 분 | 3개월 이내 | 3개월~1년 | 1년~5년 | 합 계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 15,709,490,191 | 361,191,839 | - | 16,070,682,030 |

| 단기차입금(*1) | 78,641,095 | 5,022,016,438 | - | 5,100,657,533 |

| 장기차입금 | 117,684,382 | 350,494,793 | 2,938,334,796 | 3,406,513,971 |

| (*1) | 단기차입금 이자비용이 포함된 금액입니다. |

| <전기말> | (단위: 원) |

| 구 분 | 3개월 이내 | 3개월~1년 | 1년~5년 | 합 계 |

|---|---|---|---|---|

| 매입채무및기타채무 | 21,648,177,985 | 478,548,094 | - | 22,126,726,079 |

| 단기차입금(*1) | 81,829,039 | 2,090,904,109 | - | 2,172,733,148 |

| (*1) | 이자비용이 포함된 금액입니다. |

(4) 자본관리

자본관리의 주 목적은 연결실체의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

연결실체는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 기중자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

연결실체는 순부채를 총자본, 즉 자기자본과 순부채를 합한 총자본으로 나눈 부채비율을 사용하여 감독하고 있는 바, 연결실체는 순부채를 매입채무및기타채무와 차입금에서 현금및현금성자산을 차감하여 산정하고 있습니다.

보고기간종료일 현재 순부채 및 자기자본은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 매입채무및기타채무 | 16,070,682,030 | 22,126,726,079 |

| 차입금 | 8,000,000,000 | 2,000,000,000 |

| 차감:현금및현금성자산 | (20,161,874,933) | (28,146,916,367) |

| 순부채 | 3,908,807,097 | (4,020,190,288) |

| 자기자본 | 115,665,783,873 | 116,989,538,323 |

| 총자본(순부채 및 자기자본) | 119,574,590,970 | 112,969,348,035 |

| 부채비율 | 3.27% | -3.56% |

6. 주요계약 및 연구개발활동

(1) 주요계약

공시서류작성기준일 현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약은 없습니다.

(2) 연구개발활동

가. 연구개발활동의 개요

1) 연구개발 담당조직

| 연구소명 | 구분 | 소재지 | 연구분야 | 설립시기 |

|---|---|---|---|---|

| 아비코전자 부설기술연구소 |

주 | 경기도 성남시 중원구 둔촌대로388번길 31, 4층 아비코전자 | (전기ㆍ전가)전자재료 및 부품 | 1994.5.11 |

| 부 | 충청북도 증평군 증평읍 내룡길36, 4층 아비코전자 부설기술연구소 | 2023.05.08 |

2) 연구개발비용

최근 3년간 연구개발비용은 다음과 같습니다.

종속회사에서는 연구개발비용이 없어, 아비코전자(주) 별도기준만 작성하였습니다.

| [별도기준] | (단위 :원 ) |

| 과 목 | 제51기 (2023년) |

제50기 (2022년) |

제49기 (2021년) |

비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 275,983,359 | 540,385,130 | 123,702,628 | - | |

| 인 건 비 | 339,583,041 | 441,065,938 | 557,547,028 | - | |

| 복 리 후 생 비 | 18,834,910 | 21,750,120 | 28,317,670 | - | |

| 세 금 과 공 과 | 15,168,240 | 17,655,505 | 21,060,220 | - | |

| 위 탁 용 역 비 | - | - | - | - | |

| 회계처리 | 위탁훈련비 | - | - | - | - |

| 기술개발비 | - | - | - | - | |

| 품질인증비 | 8,406,000 | 2,092,000 | 7,622,000 | - | |

| 기술정보비 | 26,452,400 | 58,098,500 | 9,053,757 | - | |

| 연구개발비용계 | 684,427,950 | 1,081,047,193 | 747,303,303 | - | |

| 회계처리 | 판매비와관리비 | 490,529,450 | 893,179,570 | 483,926,385 | - |

| 제 조 경 비 | 193,898,500 | 187,844,084 | 775,861,194 | - | |

| 개발비(무형자산) | - | - | - | - | |

| (정부보조금) | - | 23,539 | (512,484,276) | - | |

| 연구개발비 / (별도)매출액 비율 [연구개발비용계÷당기매출액×100] |

1.68% | 1.46% | 0.95% | - | |

나. 연구개발 실적

[지배기업 : 아비코전자]

| No. | 연구과제 | 연구기관 | 연구결과 | 기대효과 |

|---|---|---|---|---|

| 1 | 환경/계측/감시용 초전형 감열 및 가스센서의 개발 | 영남대학교 아비코전자 |

세라믹 소재합성 가공기술력 확보. 응용Module 개발. | 세라믹 소재기술을 기반기술로 하여 세라믹을 소재로하는 신규부품분야에 진출가능 |

| 2 | 엘라스토머 나노복합재 제조원천 기술개발 | 한국화학 아비코전자 |

나노복합소재합성 기초 기술확보. | 향후 IT, BT산업에 이어 신종산업으로 발전할 나노소재 기술에 대한 이해와 향후 진입할 수 있는 기반을 확보함 |

| 3 | 고주파특성이 우수한 이동통신용 박막저항기 개발 | 아비코전자 | 이동통신기지국/중계기용 박막저항기개발 | 이동통신시장 확대에 따른 신규시장 진입. 초정밀급 Chip 저항기, Attenuator 등의 응용 제품 생산가능 국산화율 향상 |

| 4 | 수동소자 내장형 고집적 VCo모듈개발 |

전자부품연구원 아비코전자 |

1차년도 소재합성 및 기초 소재 가공 기술확보. VCo회로설계기술 확보. 고주파부품기술력 확보 | LTCC공정을 응용한 이동통신부품의 개발능력 보유 |

| 5 | LMC Chip Inductor 개발 | 아비코전자 | 이동통신기기용 세라믹 소재를 이용한 권선형 Chip Inductor개발 2012 ,1608Type | 수입대체효과-국산화율 향상. 부품소형화 제품의 다양화. |

| 6 | LMF Chip Inductor 개발 | 아비코전자 | 기존 Lead Type Inductor의 Chip화 | 기존의 설비효율의극대화-제조원가절감 수입대체부품의 소형화 및 SMD부품요구 대응. |

| 7 | Ferrite 소재개발 | 아비코전자 | 인덕터용 Ferrite 소재를 자체생산하여 경쟁 향상 | 소재가공기술력확보를 통한 경쟁력 향상 |

| 8 | 스피커/리시버개발 | 아비코전자 | 휴대폰, PDA, 노트북 등에 사용되는 스피커, 리시버 개발 | 휴대폰용 부품영역 확대 |

| 9 | 박형 파워인덕터 개발 | 아비코전자 | 2.0*2.0*1.0mm 크기의 소형으로 휴대폰,디지털카메라,캠코더에 적용 | 휴대폰등 휴대정보기기의 소형화 |

| 10 | 소형 파워인덕터 개발 | 아비코전자 | 휴대용 전자통신기기에 적합한 초소형 파워인덕터 개발 및 자동화생산라인 구축 | 휴대폰, 디지털카메라, 켐코더, PDA등 휴대용 정보통신기기에 적용가능 |

| 11 | 저가형 파워인덕터 개발 | 아비코전자 | 기존 파워인덕터의 저가형 모델을 개발 | 원가 경쟁력 확보로 시장 점유율 확대 |

| 12 | W-USB Dongle 개발 | 아비코전자 | UWB기술을 이용한 W-USB Dongle 및 Hub 개발 인증획득(전파연구소) | 디지털 기기간 통신의 무선화 |

| 13 | 소형 LMF Chip Inductor개발 | 아비코전자 | 0.8X0.5X0.5mm크기의 초소형으로 휴대폰의 스피커, NFC에 적용 | 휴대폰의 소형화,경량화 |

| 14 | Triplexer개발 | 전자부품연구원 아비코전자 |

Ceramic0402를 탑재하여 Module성능을 향상 | 휴대폰 성능향상 |

| 15 | Metal Power Inductor개발 | 아비코전자 | Metal소재의 High-Current특성을 이용한 초소형 Power Inductor개발 | 휴대폰, LCD/LED-Pannel, 노트북, 반도체등의 소형화 |

| 16 | RF용 초소형 SMD Signal Inductor개발 | 전자부품연구원 아비코전자 |

0.4X0.2mm크기의 초소형으로 휴대폰 및 Module적용 | 휴대폰 및 Module의 효율향상 |

| 17 | 소형 고용량 Metal Power Inductor개발 | 아비코전자 | 1.6mmX0.8mm소형 고용량구현 | Wearable적용가능 |

| 18 | 저배형 Ferrite 권선형 Inductor개발 | 아비코전자 | 1.6mmX0.8mm소형 높이 0.65mm max | 휴대폰 및 Module의 효율향상 |

| 19 | 소형 Metal Power Inductor개발 | 아비코전자 | Metal소재의 High-Current특성을 이용한 초소형 Power Inductor개발 | 휴대폰,LCD/LED-Pannel,노트북,반도체등의 소형화 |

| 20 | 고용량 Metal Power Inductor개발 | 아비코전자 | 2.5mmX2.0mm소형 고용량구현 | 휴대폰,LCD/LED-Pannel,노트북,반도체등의 소형화 |

| 21 | 저배형 Metal 권선형 Inductor | 아비코전자 | 2.0mmX1.6mm소형 높이 0.65mm max | 휴대폰,LCD/LED-Pannel,노트북,반도체등의 소형화 |

| 22 | Trans Driver/PFC Inductor개발 | 아비코전자 | 고효율,저발열및 소형화 Trans/Inductor개발 (자속차폐형구조와 EMI성능향상) | TV전원단 |

| 23 | S펜용 안테나Coil개발 | 아비코전자 | High Q성능의 안테나Coil로 반응감도향상 | 테블릿,스마드폰 |

| 24 | DDR5용 Metal Power Inductor개발 | 아비코전자 | 4.0mmX1.5mm(3,000K/월 Line구축) | DDR5 D-RAM 등 반도체에 적합한 소형화 |

[주요종속회사 : 아비코테크㈜]

| 순번 | 취득년월 | 명칭 | 구분 | |

|---|---|---|---|---|

| 1 | 2019.08 | CNC drill 가공 기술 개발 완료 (Depth drill & Back drill 가공 기술) |

기술개발 | |

| 2 | 2019.03 | 전장품 Press fit 제품개발 완료 | 기술개발 | |

| 3 | 2017.05.08 | 히팅싱크패드가 삽입된 방열인쇄회로기판의 제조방법 (MANUFACTURING METHOD FOR RADIANT HEAT CIRCUIT BOARD) |

특허 | |

| 4 | 2016 | 카메라모듈용 기판 개발 완료 | 기술개발 | |

| 5 | 2016 | Image Sensor용 기판 개발 완료 | 기술개발 | |

| 6 | 2015 | 스마트폰용 LED 기판 개발 완료 | 기술개발 | |

| 7 | 2015 | 자동차용 Radar 기판 개발 완료 | 기술개발 | |

| 8 | 2014 | Rigid flexibe 기판 개발 완료 | 기술개발 | |

| 9 | 2013 | 3+N+3 BVH filled plating Build up 기판 개발 완료 | 기술개발 | |

| 10 | 2010 | Metal PCB 단면 기판 개발 완료 | 기술개발 | |

| 11 | 2008 | IC Module용 IVH 기판 개발 완료 | 기술개발 | |

| 12 | 2008 | Flash memory용 기판 개발 완료 | 기술개발 | |

| 13 | 2007 | Package용 Substrate 기판 개발 완료 | 기술개발 | |

| 14 | 2006 | 2+N+2 BVH Hole plugging공법을 이용한 Build up 기판 개발 완료 | 기술개발 | |

| 15 | 2005 | 2+N+2 Staggered via Build up 기판 개발 완료 | 기술개발 | |

| 16 | 2004.07.29 | 범프를 이용한 고집적 인쇄회로기판의 제조 방법 (method for producing high-integrated multi-layerprinted circuit board using bump) |

특허 | |

| 17 | 2004.09.03 | 빌드 업 다층인쇄회로기판의 제조방법 (method for manufacturing build-up multi-layer printedcircuit board) |

특허 | |

| 18 | 2004.07.12 | 범프를 이용한 다층인쇄회로기판의 제조방법 (method for manufacturing multi-layer printed circuitboard using bump) |

특허 | |

| 19 | 2004 | AGSP 공법을 활용한 2+N+2 Build up 기판 개발 완료 | 기술개발 | |

| 20 | 2004 | 2+N+2 Skip via Build up 기판 개발 완료 | 기술개발 | |

| 21 | 2003 | 핸드폰용 1+N+1 Build up 기판 개발 완료 | 기술개발 | |

| 22 | 2002.02.25 | 빌드업 다층 인쇄회로기판의 제조방법 (Method of producing a multi-layer printed-circuit board) |

특허 | |

| 23 | 2001.11.21 | 폴리테트라플루오로에틸렌을 이용한 인쇄회로기판의 제조방법 (Method for producing a printed-circuit board made of Polytetrafluroethylene) |

특허 | |

| 24 | 2001.12.21 | 알에프 전력증폭기용 다층 인쇄회로기판의 제조방법 (Method of producing a multi-layer printed-circuitboard for a RF power amplifier) |

특허 | |

아비코테크㈜가 진행한 연구개발 과제의 내역은 다음과 같습니다.

| 순번 | 연 구 개 발 | 기 간 | 진행현황 |

|---|---|---|---|

| 1 | Working Size 확대를 통한 생산성 향상 개발 | 18년 1월~18년 06월 | 완료 |

| 2 | Hole plugging 잉크 국산화 | 18년 1월~18년 03월 | 완료 |

| 3 | Halogen free 해외원자재 양산적용 | 18년 1월~18년 03월 | 완료 |

| 4 | High Tg 해외원자재 양산적용 | 18년 1월~18년 03월 | 완료 |

| 5 | Normal Tg 해외원자재 양산적용 | 18년 1월~18년 03월 | 완료 |

| 6 | 전장품 전용 잉크 개발 | 18년 1월~18년 05월 | 완료 |

| 7 | 전기동 클램프의 수세력 강화 방안 개발 | 18년 1월~18년 04월 | 완료 |

| 8 | 텐팅보이드 불량 개선 방안 개발 | 18년 7월~18년 09월 | 완료 |

| 9 | PTH ±50㎛ 공차 관리 기술 개발 | 18년 10월~18년 12월 | 완료 |

| 10 | 저가용 전장품 전용 잉크 개발 | 19년 01월~19년 02월 | 완료 |

| 11 | 제판용 유제잉크 개발 | 19년 01월~19년 02월 | 완료 |

| 12 | 모바일 LED용 substrate 양산 | 19년 04월~19년 05월 | 완료 |

| 13 | 5G Network Board 개발 완료 | 19년 07월 ~ 19년 09월 | 완료 |

| 14 | 8L SKIP Via B type 개발 | 23년 02월 ~ 23년 03월 | 완료 |

7. 기타 참고사항

(1) 특허 보유현황

□ 당기 중 보유 특허 변동사항

| 구분 | 발명의 명칭 | 출원인 | 등록번호 | 등록일자 | 비고 |

|---|---|---|---|---|---|

| 신규 | - | - | - | - | - |

| 제외 | PCB에 내장되는 안테나 및 필터를 갖는 무선 유에스비 모듈 | 아비코전자㈜ | 101147786 | 2012.05.14 | 보유 특허 관련사업(UWB모듈) 포기에 따른 특허 연장 포기 |

| 인덕터 제조 장치 | 아비코전자㈜ | 101179259 | 2012.08.28 | 적용제품 단종으로 실효성 부족에 따른 특허 연장 포기 | |

| 표면실장형 인덕터 전극 단자 및 이를 포함한 표면실장형 인덕터 | 아비코전자㈜ | 101177532 | 2012.08.21 | 적용제품 단종으로 실효성 부족에 따른 특허 연장 포기 |

[지배기업 : 아비코전자]

| No. | 발명의 명칭 | 출원인 | 등록번호 | 등록일자 |

|---|---|---|---|---|

| 1 | 표면실장형 인덕터와 그 제조장치 및 제조방법 | 아비코전자㈜ | 100905771 | 2009.06.25 |

| 2 | 표면실장형 인덕터 제조방법 | 아비코전자㈜, 경원대학교 산학협력단 | 100871658 | 2008.11.26 |

| 3 | 표면실장형 인덕터 및 그 제조방법 | 아비코전자㈜ | 101087962 | 2011.11.23 |

| 4 | 인덕터 및 인덕터 제조 방법 | 아비코전자㈜ | 101244439 | 2013.03.11 |

| 5 | 인덕터 몰딩 장치 및 몰딩 방법 | 아비코전자㈜ | 101182392 | 2012.09.06 |

| 6 | 초박형 인덕터 및 그 제조방법 | 아비코전자㈜ | 101194785 | 2012.10.19 |

| 7 | 연자성 복합재 및 이의 제조 방법 | 아비코전자㈜, 가천대학교 산학협력단 | 101826421 | 2018.01.31 |

| 8 | 초소형 인덕터 및 이의 제조 방법 | 아비코전자㈜, (주)에스디티아이엔씨 | 101853850 | 2018.04.25 |

| 9 | 초소형 인덕터 및 이의 제조 방법 | 아비코전자㈜, (주)에스디티아이엔씨 | 101887106 | 2018.08.03 |

| 10 | 공통모드 필터 및 제작 방법 | 아비코전자㈜ | 102123630 | 2020.06.10 |

| 11 | 무선전력전송장치의 전력변환유닛 | 아비코전자㈜ | 102209058 | 2021.01.21 |

| 12 | 몰디드 인덕터 및 그의 제조방법 | 아비코전자㈜ | 102098623 | 2020.04.02 |

| 13 | 인덕터 및 그 제조방법 | 아비코전자㈜ | 102482949 | 2022.12.26 |

[주요종속회사 : 아비코테크㈜]

| No. | 발명의 명칭 | 출원인 | 등록번호 | 등록일자 |

|---|---|---|---|---|

| 1 | 히팅싱크패드가 삽입된 방열인쇄회로기판의 제조방법 | 아비코테크 주식회사 | 10-1735439 | 2017.05.08 |

| 2 | 빌드업 다층인쇄회로기판의 제조방법 | 아비코테크 주식회사 | 10-0448685 | 2004.09.03 |

| 3 | 범프를 이용한 고집적 인쇄회로기판의 제조 방법 | 아비코테크 주식회사 | 10-0443736 | 2004.07.29 |

| 4 | 범프를 이용한 다층 인쇄회로기판의 제조 방법 | 아비코테크 주식회사 | 10-0441253 | 2004.07.12 |

| 5 | 빌드업 다층 인쇄회로기판의 제조방법 | 아비코테크 주식회사 | 10-0327705 | 2002.02.25 |

(2) 각 사업부문의 시장여건 및 영업의 개황

[수동소자(인덕터, 저항기) 사업부문]

1) 산업의 특성

① 정의

전자부품은 전자기기에 사용되는 최소의 구성 요소로서 단일 또는 복수의 전기적 현상을 발휘하거나 전자기기의 기능을 발휘하는 데 보조적인 역할을 하는 제품을 말합니다.

② 분류

전자부품은 반도체, 전자관 등의 능동부품과 저항기,인덕터, 콘덴서 등의 수동부품, 스피커, 축전지 등의 기능부품(또는 변환부품), 커넥터, 튜너 등의 기구부품(또는 접속부품) 그리고 기타부품 등으로 분류됩니다. 최근 기술발전에 따라 기기의 다양화와함께 여러개의 부품이 복합된 복합부품 등 새로운 부품이 출현하고 있으며, 이러한 전자부품의 복합화 등으로 모듈과 재료ㆍ소재까지를 포함하는 경향을 보이고 있습니다.

③ 특성 및 중요성

전자부품은 공정설비를 바탕으로 제품의 기초단부터 직접 생산해야하는 장치사업의 성격을 띄고 있어 설비투자 기반의 진입장벽이 존재하는 제조업 성격을 가지고 있습니다.

전자부품은 무라타, TDK, 쿄세라, 다이오유덴 등 일본업체들이 선점하고 있는 시장이며, 국내 전자부품 업체들은 일본에서 수입에 의존하던 전자소재를 국산화하고 있습니다.

| ▷ | 전자부품 산업의 특성 |

| - | 전자부품산업은 품목의 다양성으로 인해 동 산업에 참여하는 기업의 수가 많으며, 품목당 생산량도 매우 커서 전자부품산업을 일의적으로 규정할 수 없는 매우 복잡한 특성을 가지고 있습니다. |

| - | 전자기기별로 소요되는 부품의 형태와 성능이 달라지므로 전자부품산업의 발전이전자기기의 발전과 밀접한 연관관계를 지니고 있으며, 전자기기 업체에 종속되어 성장하는 특성을 가지고 있습니다. |

| - | 전자부품은 여타 제품에 비하여 부피가 작고 무게도 가벼운 특성을 지니고 있으며,제품단위당 가격도 매우 낮은 반면 고부가가치 제품이기도 합니다. 이런 특성 때문에 전자부품산업은 쉽게 포기할 수 있는 성격이 아닌 반면, 공장의 지역전개나 국제적 전개가 매우 용이한 특성이 있습니다. |

| - | 제품의 다양성과 조립공정으로 인해 노동집약적 산업으로 인식되면서도 자본 집약적인 장치산업이며. 최근 혁신부품의 개발과 함께 생산의 합리화ㆍ자동화가 진전되어 점차 자본집약산업으로 전환이 급속히 진행되고 있습니다. |

| - | 고부가가치의 기술집약적 산업이며 전ㆍ후방 산업연관 효과가 매우 큰 산업으로 소재와 완제품의 수직적 연결구조로 전자부품산업의 경쟁력이 완제품의 경쟁력으로 연결되고 있습니다. |

수동부품인 인덕터 및 저항기는 전자제품에 없어서는 안 될 필수 범용부품으로 전자제품들의 급격한 변화속에서도 꾸준한 판매가 이루어지는 부품입니다.

정보통신분야의 급성장과 전자기기의 디지털화와 소형화, 멀티미디어화, 고기능화 등에 따른 기술 진화로 산업구조가 디지털부품 위주로 변화되고 있으며, 이로 인해 전자부품도 역시 소형화 및 칩(chip)화되는 경향을 보이고 있고, 소비자의 수요가 다양화ㆍ세분화됨에 따라 전자기기에 사용되는 부품 또한 소량 다품종화되고 수명주기도 단축되고 있습니다.

수동부품시장은 국내에 국한되지 않고 전세계적으로 분포되어 있으며, 중국을 포함한 아시아 지역으로 시장이 확대되고 있으며, 디지털기술이 보편화되면서 R&D, 영업 및 판매 분야가 생산보다 높은 부가가치를 창출하는 고수익 부문으로 부상하고 있습니다. 또한 최근 엔저효과로 일본 기업의 경쟁력이 강화되고 있으며, 질적 성장으로 전환중인 중국기업도 글로벌 경쟁력 확보에 힘쓰고 있습니다. 따라서 시장은 기술력과 시장 대응력의 차이로 인해, 규모의 경제 확보가 수익을 결정하는 주요 요인으로 대두 되면서, 시장 선도력이 기업경쟁력으로 이어져 성과 양극화가 심화되는 현상을 보이고 있습니다.

2) 산업의 성장성

전자부품은 전자기기에 사용되는 최소의 구성요소이며, 크게 능동소자와 수동소자로 구분됩니다. 수동소자는 에너지의 발생이나 공급을 하지 않고 집적회로(IC)에 부속되어 기능을 수행합니다.

수동전자부품은 그 발전 역사에 비추어 IC에 집적시키기 어려운 부품을 대상으로 발전해 왔다고 볼 수 있는데 여기에는 IC에 집적하기 어려운 대용량 콘덴서나 고성능 파일, 트랜스, 인터페이스 부분의 공통모드 초크 코일 등이 해당됩니다.

게다가 이들을 기반으로 IC의 소형화ㆍ고집적화ㆍ고속 클럭화가 진행되면서 새롭게 노이즈 문제가 대두되고 있는데, 이 문제는 자체적으로 점차 심각해지고 있는 추세를 보이고 있으며 최근 IC의 발전은 새로운 수동부품 수요를 촉진시키고 있어 EMI대책부품은 더욱 중요해지고 있는 추세입니다.

전방 스마트폰 제조사의 대대적인 Spec. 업그레이드로 수동부품 시장도 성장세로 전환된 바 있으며, 이로 인해 다른 스마트폰 제조사들에게도 스마트폰 변화에 대한 자극을 준 바 있으며 차량 전장화 추세로 수동부품의 채용 Application 다변화가 기대되고 있습니다.

수동 부품 시장은 Murata, Taiyo Yuden, TDK, Kyocera 등 일본 업체들이 주도하고 있습니다.

일본 경제산업성[METI]에 따르면, 전체 시장에서 일본 업체 비중은 40%(2018년 기준)를 넘고 있으며, 오랜 기간 일본 업체들이 과점할 수 있었던 이유는 칩의 원천 소재부터 일괄 생산 체계를 구축하여 다른 회사가 쉽게 모방하지 못하는 독자적인 부품을 만들고 여기에 지속적인 R&D를 통해 부품의 효율을 개선시켜 나가면서 진입 장벽을 형성하기 때문인 것으로 알려져 있습니다. 향후 수동 부품 시장도 일본 업체 주도 하에 기술력 있는 기존 업체들이 함께 이끌어 갈 것으로 예상됩니다.

당사의 주력하는 인덕터는 전자유도 코일 및 쵸크로, 전자유도 코일 및 쵸크는 '전자코일, 변성기 및 기타 전자유도자 제조업'에 해당합니다.

전자유도 코일 및 쵸크는 고주파 또는 저주파에 대하여 저항 작용을 하여 고주파 AC 전류 또는 저주파 AC 전류를 방지하고 교류회로의 노이즈를 방지하는 역할을 하게 되며, 고주파 필터, 전원노이즈 방지용 필터, 평활회로 필터로 사용되고 있습니다.

특정 분야에만 소요되는 부품이 아닌 전 산업분야의 전자제품에 적용되는 부품으로 타 산업과의 연관성이 높은 산업으로 최근 가전제품(TV, 모니터 등), 스마트폰, 컴퓨터, 노트북 등에 대한 수요 증가로 인해 안정적인 수요가 지속되고 있습니다.

정보통신기술 및 디지털 신호처리 기술의 발달에 따라 디지털 기기, IT 기기 등의 제품들은 경량화, 소형화, 고속화가 가능하게 되는 등 첨단기능을 구비하고 있는 추세로 고주파화, 경박단소화, 복합기능화 등이 특징인 보다 고기능적인 전자부품에 대한 수요가 급증하고 있습니다.

당사의 수동부품은 스마트폰을 포함하여 디지털 TV, Set Top Box, 백색가전 등의 제품과 더불어, 스마트폰과 반도체 등에 널리 쓰이고 있습니다.

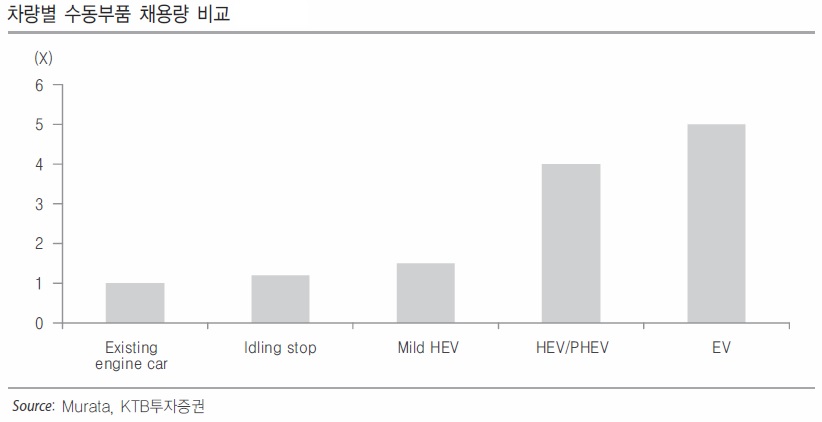

자동차 시장에서도 반도체 탑재량이 증가하면서 수동부품의 수요도 급격히 늘어날 것으로 예상됩니다. 차량 전장 부문은 파워트레인(엔진, 변속기)과 편의장치(ADAS, 안전장치, 텔레매틱스, 인포테인먼트)로 나눌 수 있는데 전 부문에 걸쳐 반도체 탑재량 증가가 예상됩니다. 차량안전장치기능이 추가될수록 이를 분석하고 처리할 데이터가 많아지게 되고, 자율 주행을 위해서는 실시간 정보제공을 받을 수 있어야 하고 수많은 센서가 필요하게 될 것으로 예상됩니다. 전기차로 가게 되면 파워트레인도 반도체에 의해 제어되게 할 것으로 예상됩니다. 전기차 시대가 도래하면 반도체 수요는 성장세를 보여줄 것으로 전망하고 있습니다. 반도체(능동부품)와 수동부품의 상관관계를 고려하면 차량 반도체 탑재량 증가로 수동부품의 Q 증가 역시 중장기적으로 긍정적이고, 수동부품 채용량은 기존 내연기관차 대비 HEV/PHEV에서 4배, EV는 5배이상 증가할 것이라고 전망되고 있습니다. 뿐만 아니라 차량 부품의 경우, 안전과 직결된 부품이다 보니 부품테스트가 엄격하고 오랜 테스트 기간을 필요로 합니다. 부품의 가격(P) 역시 기존 대비 3배 이상 높은 것으로 알려져 있습니다.

|

|

차량별 수동부품 채용량 비교 |

□ 인덕터의 시장 전망

|

|

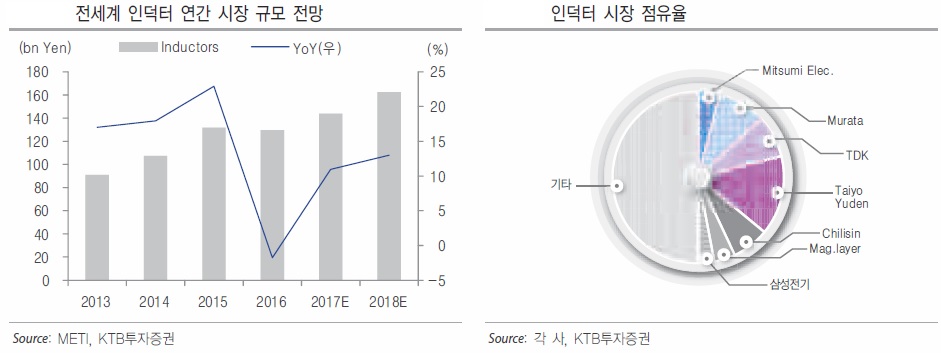

인덕터 연간 시장전망 및 시장 점유율 |

METI에 따르면 인덕터는 전체 수동 부품 시장에서 9%를 차지하는 시장으로 조사되고 있습니다. 시장 규모는 커패시터 만큼 크지 않지만 향후 성장성이 돋보일 것이라고 평가받고 있습니다. 인덕터 시장은 많은 업체들이 진입해 있는 가운데 점유율에서 일본 업체들의 비중이 높은 편입니다. 일본 3사를 포함한 일본 업체 합산 점유율은 36%에 달하는 것으로 추정하고 있습니다. 인덕터는 커패시터와 특성이 반대이기 때문에 특정 주파수를 걸러내기 위해 커패시터와 조합되어 Filter류에 많이 사용되고 있습니다. 스마트폰의 고기능화.멀티밴드화 그리고 차량 전장화 추세에 따라 향후 높은 성장세를 보일 것으로 예상하고 있습니다.

전세계 인덕터 시장의 과반 점유율을 차지하는 일본 출하량 데이터에 따르면, 인덕터 출하량은 2017년초 반등한 이후 견조한 성장세를 유지하고 있는 것으로 나타나고 있습니다. 인덕터의 경우, 기본적으로 커패시터와 조합되어 Filter 류에 쓰이는 경우가 많습니다.

둘은 상반된 특성을 가지고 있기 때문에 Filter에서 커패시터 증가는 곧 인덕터에도 긍정적인 수요를 자극할 것으로 예상하고 있습니다. 최근 IT 제품들의 디지털화, 고주파화에 따라 제품당 칩 인덕터 채용량도 증가하는 추세입니다. 저가폰에서는 대당 20개가 채용되는 반면, 고가폰에서는 100개 이상 쓰이는 것으로 알려져 있습니다. 실장 면적 공간이 축소되고 기능이 많아지면서 초소형, 고신뢰성 칩 인덕터의 채용률이 늘어나고 있습니다. 또한, 최근 IT 제품의 다기능화로 사용 전력량이 늘게 됨에 따라 전력용에 쓰이는 파워 인덕터 제품도 주목 받고 있습니다. 차량 전장화도 수요를 자극하는 요인으로 평가받고 있습니다. 차량당 회로 부품 수가 증가하면서 안정적인 전류 공급을 위한 인덕터 채용이 더욱 확산될 것으로 전망하고 있습니다.

□ 저항기의 시장 전망

|

|

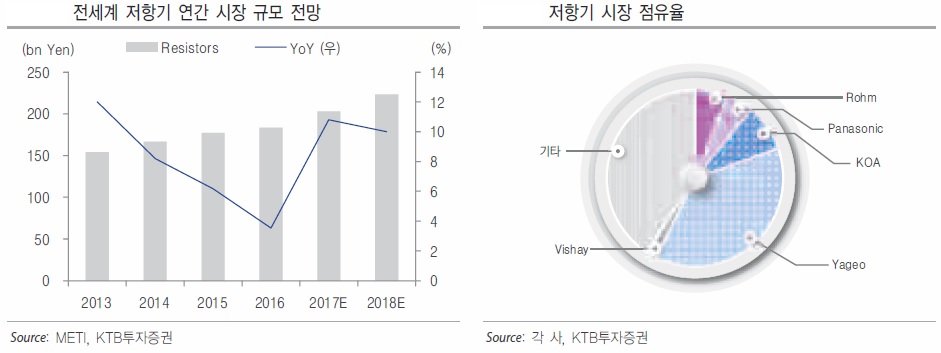

저항기 연간 시장 전망 및 시장 점유율 |

METI에 따르면 저항기는 전체 수동 부품 시장에서 8%를 차지하는 시장입니다. 스마트폰, 카메라, 게임기기 등 세트 제품이 갈수록 정밀화되어 가면서 고정밀, 저저항의 칩 저항기의 수요가 계속 늘어가고 있습니다. 이에 따라 업체들은 고부가가치 제품의 생산으로 전환을 가속화하고 있습니다. 대만의 Yageo, 일본의 Rohm, KOA 같은 업체들이 시장을 주도하고 있으며 중화권의 중소형 업체들도 많이 진입해 있는 상황입니다. 저항기 시장도 결국 앞선 수동 부품과 마찬가지로 성장기에 재차 접어들 것으로 예상하고 하지만, 비교적 낮은 진입 장벽으로 수혜 강도는 다소 제한적일 것이라는 평가를 받고 있습니다.

3) 경기 변동의 특성

전자부품산업은 경기의 확장과 침체에 있어서 전방사업자의 원자재확보 다변화 또는 감축의 노력으로 그 수요 변화폭이 완제품(SET)업체보다도 크게 변동되는 성격을 지니고 있으며, 다양한 산업의 다양한 전자제품에 탑재되는 부품이기 때문에 전방산업 경기에 민감하게 반응하는 특성을 지니고 있습니다.

4) 경쟁요소

전자부품산업은 품목의 다양성으로 인해 동 산업에 참여하는 기업의 수가 많고 생산중인 대부분의 품목은 완전경쟁상태이며, 경쟁이 치열하기 때문에 가격 인하 압박이 존재하고 있습니다. 최근에는 중국 및 신흥국 기업들까지 저가의 수동부품을 생산하면서 경쟁이 한층 더 심화되고 있습니다.

최근 전자제품의 디지털화에 따른 변화로 제품의 소형화, 고밀도화와 제품 라이프사이클의 단축화가 가속화됨에 따라 이에 고정밀도화의 기술집약도, 품질관리 및 가격경쟁력과 더불어 환경친화적 제품개발능력, 유통망 확보를 통한 판매능력이 중요한 경쟁 요소로 작용하고 있습니다.

5) 자원조달의 특성

부품소재조달에 있어서 대형부품과 범용부품의 핵심재료나 원천기술은 대부분 일본에 의존하고 있는 상황으로 고부가가치 제품에 대한 기본 소재의 국산화가 진행되어가고는 있지만, 저부가가치 제품의 원재료를 제외한 대부분의 소재를 아직까지 일본으로부터 수입하고 있습니다.

노동력조달에 있어서는 국내의 경우 급속한 산업화의 진전으로 노동비용의 우위성을상실함에 따라 고부가가치 제품은 국내외 주요 연구 인력을 활용해 제품을 개발하고 생산도 국내의 우수인력 활용이 높으나 저부가가치 제품은 해외공장 이전 가속화로 중국과 베트남, 필리핀 등 동남아지역의 저임금 노동력을 활용해 나가는 상황입니다.

6) 관련법령 또는 정부의 규제 등

정부의 규제사항은 없습니다.

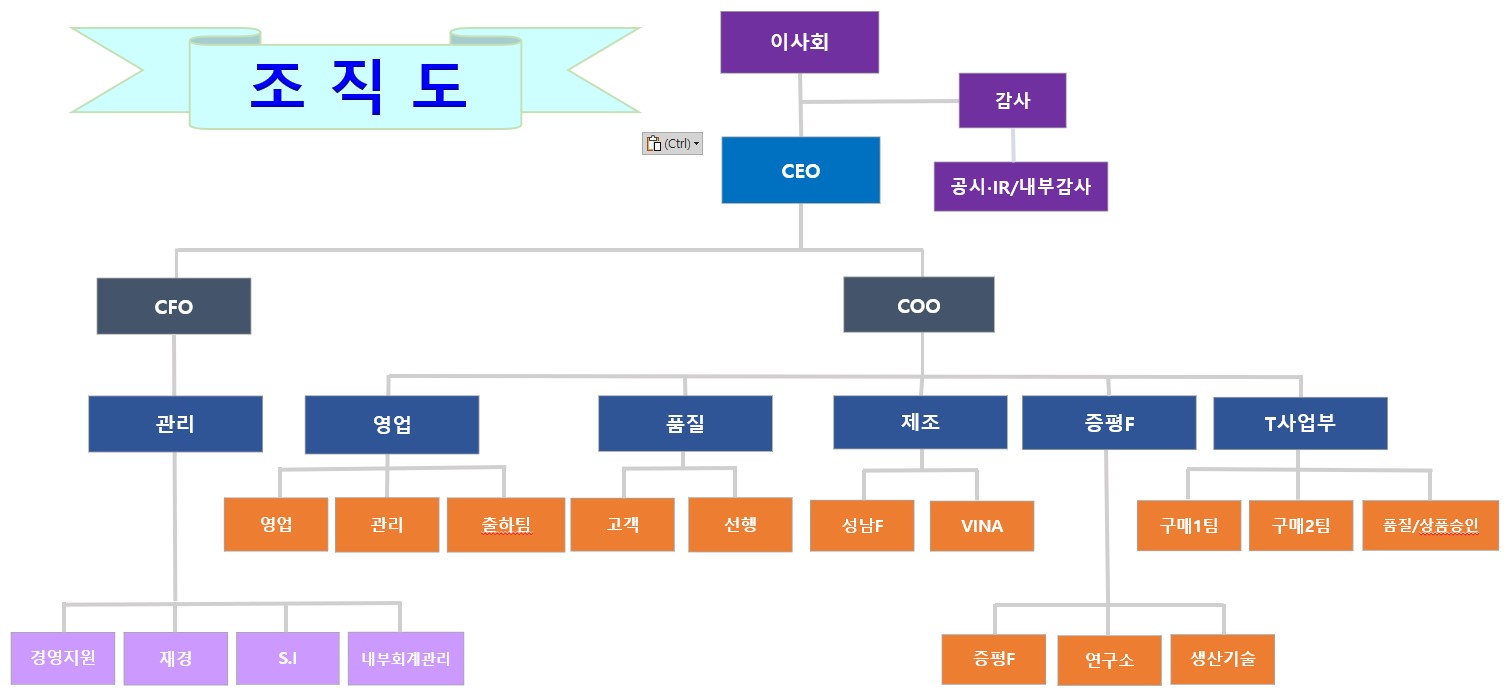

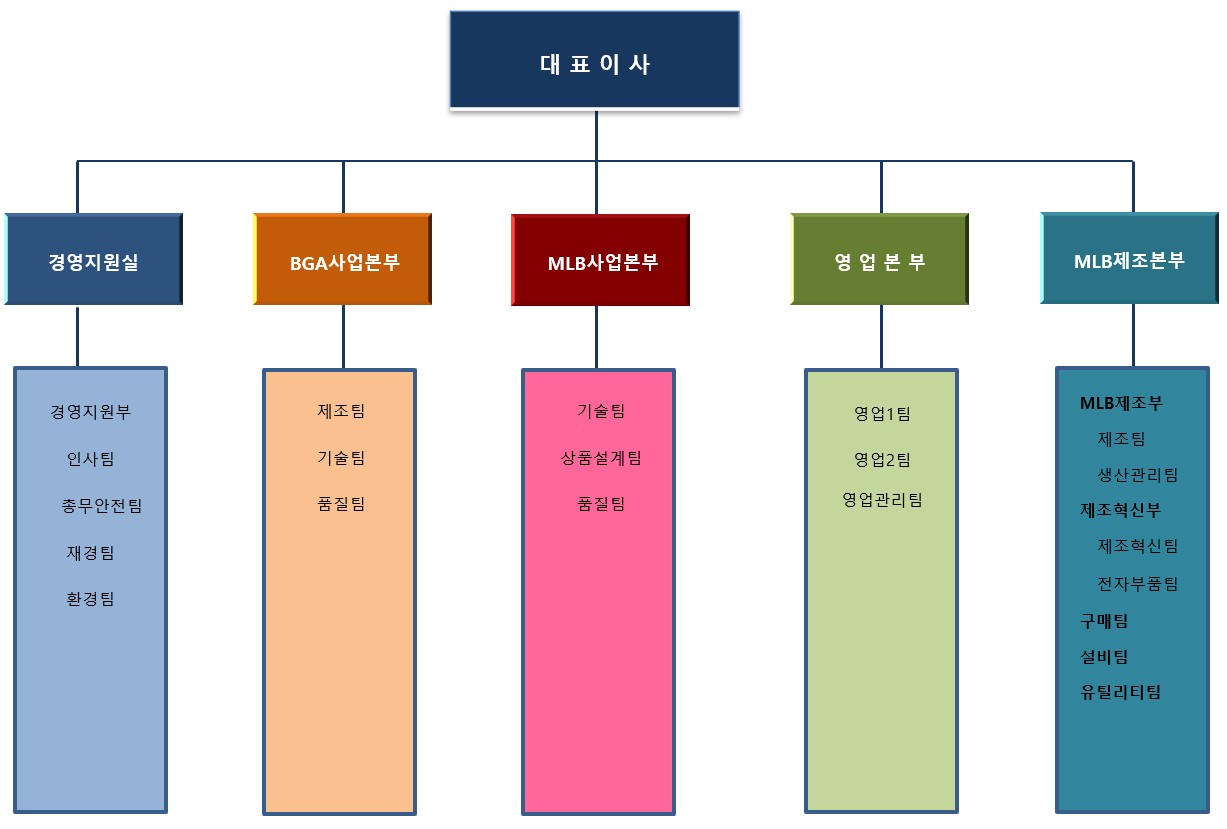

□ 아비코전자㈜의 조직도

|

|

아비코전자 조직도(2023.04) |

[PCB(인쇄회로기판) 사업부문]

1) 산업의 특성

PCB는 Printed Circuit Board(인쇄회로기판)의 약자로서 전기신호를 전달하는 회로선을 만들고 그 위에 전자부품을 납땜하여 사용하는 기판을 말합니다.

PCB는 페놀 또는 에폭시글라스 재질을 일정 두께로 압축한 판위에 동박(Copper Foil)을 입혀서 만든 제품입니다. 동박을 부식해 회로선을 만들고 그 위에 전자부품을 납땜하여 사용하는 기판을 뜻합니다. PCB는 많은 배치노력이 필요하고 전선 연결이나 접점간 구성보다 초기비용이 비싸다는 단점이 있습니다. 그러나 한번 구성이 완료되면 훨씬 저렴하고 빠르며 높은 생산성을 유지할 수 있다는 장점이 있습니다.

PCB는 기판의 배선 종류에 따라 단면(Single Side), 양면(Double Side), 다층(Multi-Layer) 등으로 구분됩니다.

용도에 따라 사용하는 기판의 재질은 다를 수 있으나 주로 유기재료 기판이 사용되고 있으며 그 외 금속재료 기판, 무기재료 기판 등이 있습니다.

단면 PCB 같은 경우 주로 페놀 원판을 기판으로 사용하고 라디오, 전화기 등 회로구성이 비교적 단순한 제품에 사용되며, 양면PCB는 에폭시 글라스 기판이 많이 사용되며 주로 TV 나 DVD플레이어 같이 회로가 비교적 복잡한 제품에 사용됩니다.

PCB산업은 사용되는 기기에 따라 회로설계 및 제조방법이 각기 다르다. 산업의 특성상 수주중심의 산업이기 때문에 고객사에서 원하는 스펙, 가격에 맞추어 설계, 생산됩니다. 수주산업의 특성상 전방산업의 업황에 직접적인 영향을 받습니다.

또한, 전공정의 제조능력을 설비가 좌우하는 대규모 장치산업으로 전자제품의 경박단소를 결정하는 핵심부품산업이라고 할 수 있습니다.

PCB는 고성능, 고밀도화, 경박단소화에 따라 "단박 → 양면 → 다층 → Build-up → PCB Packaging → Embedded PCB"로 기술변화가 되고 있다고 볼 수 있습니다.

| (*1) Build-up : 도체층과 절연층을 한 층씩 형성하는 도체층을 쌓아올리는 기술 (*2) IC Package : 반도체와 기기 연결을 위해 전기적으로 포장하는 기술 (*3) Embedding : PCB 내부의 층과 층 사이에 각종 부품을 내장하는 기술 |

2) 산업의 동향 및 전망

PCB의 고밀도 배선화, 소형화, 경량화, 저비용 등의 Needs 는 지속되고 있는 추세입니다.

전자기기의 고속, 고기능화 및 고집적화에 따라 Mobile Phone, Tablet PC, Digital Camera, Computer, Network 기기 등 소형화 및 고속 대용량의 Data를 처리하는 모든 전자제품에 Build-up 기판이 광범위하게 사용되고 있고, 지속적으로 성장 중에 있습니다.

Mobile 기기의 Main board에 채용되고 있는 Build-up 기판은 8~12층에 1+N+1 (1 Build) ~ 4+N+4 (4 Build) 구조이며 형태는 Staggered via 에서 Stacked via로 변화되고 있고, All layer Build-up (Full Stacked via) 구조 채용이 늘어가고 있습니다.

과거 자동차 전장용 기판의 주요 사용처는 ECU, Telematics, ABS, TCU 등 이었고 주요사양으로는 4~8층 정도의 다층기판과 양면기판이 가장 많이 사용되고 있습니다. 하지만 HEV, EV자동차 시대에 접어들면서 전기모터의 전기를 공급하는 인버터, 컨버터에 대한 사용 증가로 인해 고전력용 Heavy Cu(2Oz↑)기판 사용이 증가하는 추세입니다.

Heavy Cu기판은 일반적으로 Cu의 두께가 3Oz(105㎛)이상 제품을 의미하지만 기판회로 구현능력 등의 여러문제로 현재는 2Oz(70㎛)위주의 기판 제품군이 시장을 형성되고 있습니다.

향후에는 고전류 전송 및 기판내구성 강화 목적으로 인해 4Oz제품군의 확대가 예상됩니다.

|

|

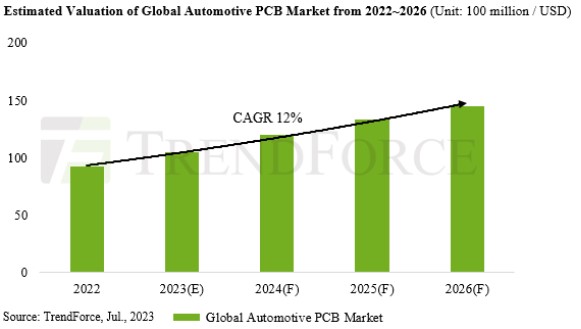

automotive pcb 시장 전망(trendforce.2023_07) |

시장조사업체 TrendForce의 2023년 7월 발표 자료에 따르면, 전장용 PCB는 2022년부터 2026년까지 연평균 12% 성장할 것이라고 전망하고 있습니다.

전장용 PCB는 2023년 기준으로는 전체 PCB시장의 13%를 차지할 것으로 예상하고 있으며, 2026년 전장용 PCB 시장규모는 145억달러로 전체 PCB시장 점유율은 15%까지 확대 전망하고 있습니다.

BEV의 평균 PCB 값이 기존 연료 차량의 약 5~6배라는 점을 감안할 때 EV 채택은 자동차 PCB 시장의 상당한 성장 동력이라고 평가하고 있습니다.

PCB의 절반 이상이 와이어 하니스를 통해 연결된 배터리 관리 시스템을 수용하는 BEV의 제어 시스템에 설치되며, 또한 자동차 경량화 추세에 따라 PCB의 적용으로 점진적인 변화가 일어나고 있으며, 이는 전기 제어 시스템 내에서 PCB를 더욱 증가시킬 것이라고 예상하고 있습니다.

더 많은 카메라, 레이더 및 기타 전자 장치의 통합을 의미하는 자율 주행 기술의 증가와 채택률 증가는 자동차 PCB 부문을 더욱 강화할 것으로 예상됩니다. 자동차 PCB는 대부분 4~8층 기판에 의존하고 있습니다.

자율주행 시스템은 가격이 3 배 또는 고가의 HDI 보드를 채택하는 경우가 많아지고 있습니다. Lever3 및 고급 자율 주행 시스템에 장착된 빛 감지 및 거리 측정 시스템에 사용되는 HDI 보드는 비용이 수십 달러에 달할 수 있으며 자동차 PCB 시장의 미래 가치 성장에 크게 기여할 것으로 예상하고 있습니다.

PCB의 종류를 살펴보면 2023년까지 전체 자동차용 PCB의 4~8단 기판이 차지하는 비중은 약 40%, 2026년에는 32%로 떨어질 것으로 예상되며, 반면 HDI 기판의 비중은 15%에서 20%로, FPCB 기판의 비중은 17%에서 20%로 증가할 것으로 전망하고 있습니다.

또한 두꺼운 구리 및 RF 기판의 비율은 각각 8% 및 8.8%에서 9.5% 및 10.8%로 증가하는 반면 저가의 단층 및 다층 기판의 비율은 11.2%에서 7.7%로 감소할 것으로 예상하고 있습니다.

3) 경기변동의 특성

국내 PCB 제품은 수출비중이 높아 국내 경기보다는 전세계적인 전자제품 수요 및 정보통신 산업동향에 의하여 영향을 받는 특성을 지니고 있습니다.

아비코테크㈜가 생산 중인 Build-up PCB의 수요처는 대부분이 자동차 전장업체 및 가전/IT 제조업체로 당사의 매출액은 자동차, 가전/ IT 시장의 경기변동과 관계가 있습니다.

4) 국내외 시장 여건 및 경쟁요소

세계 PCB 시장에서 가장 큰 비중을 차지하는 국가는 중국, 대만, 한국, 일본입니다.

이 국가들이 생산규모는 세계시장의 약 80%를 차지하고 있습니다.

대만, 일본은 해외 생산이 자국 내 생산을 초과한 상태이고, 한국은 지금까지 해외생산비중이 적었으나, 최근에는 해외 생산비중이 증가할 것이며 그 중에서도 베트남에서의 생산이 높아질 것으로 전망됩니다.

5) 자원조달의 특성

PCB는 절연판에 동박을 붙인 CCL이 원판을 구성하며, 구리배선을 형성하기 위하여 20여 종류의 재료가 사용됩니다.

PCB 주요소재는 절연판(CCL, FCCL 등), 동박(내층용) 등으로 PCB 원자재의 85%를 차지하고 있습니다.

따라서 동박, CCL, FCCL 의 원자재 가격변동에 따라 영향을 받을 수 있습니다.

6) 관계법령 또는 정부의 규제

정부의 규제사항은 없습니다.

□ 아비코테크㈜의 조직도

|

|

아비코테크 조직도(2023.07) |

III. 재무에 관한 사항

1. 요약재무정보

| ※ 재무제표는 K-IFRS 작성기준에 따라 작성되었고, 제51기 9월말 재무제표는 외부감사인의 감사를 받지 아니하였습니다. ※제50기, 제49기 재무제표는 외부감사인의 감사를 받았습니다. ※ 연결종속회사 중 영성아비코전자 유한공사의 지분 전부를 2023년 4월 12일 지분 전량을 매각하여 연결종속회사에서 제외되었습니다. |

(1) 요약 연결재무정보

| (단위 : 백만원) |

| 과 목 | 제51기 | 제50기 | 제49기 |

|---|---|---|---|

| (2023년9월말) | (2022년12월말) | (2021년12월말) | |

| 자산 | |||

| 유동자산 | 77,244 | 85,684 | 96,716 |

| 현금및현금성자산 | 20,162 | 28,147 | 40,169 |

| 단기금융상품 | 551 | 1,235 | 385 |

| 유동 당기손익인식금융자산, 의무적으로 측정된 공정가치 | 13,293 | 11,314 | 11,765 |

| 매출채권 및 기타유동채권 | 19,685 | 18,396 | 17,639 |

| 기타유동자산 | 1,137 | 1,951 | 3,048 |

| 당기법인세자산 | 138 | 113 | - |

| 유동재고자산 | 22,278 | 24,529 | 23,710 |

| 비유동자산 | 67,948 | 61,766 | 44,977 |

| 장기금융상품 | 361 | 291 | 236 |

| 비유동 당기손익인식금융자산, 의무적으로 측정된 공정가치 | - | 1 | 1 |

| 장기매출채권 및 기타비유동채권 | 55 | 88 | 100 |

| 관계기업에 대한 투자자산 | 1,697 | 1,426 | 1,504 |

| 유형자산 | 59,085 | 54,321 | 40,565 |

| 영업권 이외의 무형자산 | 2,240 | 2,411 | 482 |

| 투자부동산 | 305 | 238 | 248 |

| 이연법인세자산 | 3,010 | 1,454 | 1,836 |

| 기타비유동자산 | 3 | 5 | 5 |

| 퇴직급여운용자산 | 1,192 | 1,531 | |

| 자산총계 | 145,193 | 147,451 | 141,693 |

| 부채 | |||

| 유동부채 | 21,453 | 25,753 | 29,428 |

| 매입채무 및 기타유동채무 | 16,071 | 22,127 | 25,819 |

| 유동 차입금 | 5,000 | 2,000 | 2,000 |

| 당기법인세부채 | - | 1,147 | 1,108 |

| 기타 유동부채 | 383 | 480 | 501 |

| 비유동부채 | 8,073 | 4,708 | 6,814 |

| 장기차입금 | 3,000 | - | - |

| 퇴직급여부채 | 3,853 | 3,390 | 5,304 |

| 이연법인세부채 | 1,220 | 1,318 | 1,511 |

| 부채총계 | 29,527 | 30,461 | 36,242 |

| 자본 | |||

| 지배기업의 소유주에게 귀속되는 자본 | 115,666 | 116,990 | 105,451 |

| 자본금 | 6,896 | 6,896 | 6,896 |

| 자본잉여금 | 31,329 | 31,329 | 31,329 |

| 기타자본구성요소 | 944 | 481 | - |

| 기타포괄손익누계액 | 184 | 1,178 | 1,186 |

| 이익잉여금(결손금) | 76,312 | 77,106 | 66,039 |

| 비지배주주 지분 | - | - | - |

| 자본총계 | 115,666 | 116,990 | 105,451 |

| 자본과부채총계 | 145,193 | 147,451 | 141,693 |

| (2023.1.1 | (2022.1.1 | (2021.1.1 | |

| ~2023.9.30) | ~2022.12.31) | ~2021.12.31) | |

| 매출액 | 97,677 | 164,697 | 147,677 |

| 영업이익 | (2,298) | 11,291 | 3,055 |

| 법인세비용차감전순이익 | (2,542) | 11,376 | 5,843 |

| 당기순이익 | (885) | 9,359 | 3,705 |

| 지배기업지분순이익 | (885) | 9,359 | 3,705 |

| 소수주주지분순이익 | - | - | - |

| 총포괄손익 | (1,878) | 11,989 | 6,607 |

| 기본주당순이익(원) | (67) | 704 | 279 |

| 희석주당순이익(원) | (66) | 704 | 279 |

| 연결에 포함된 회사수(*1) | 2 | 3 | 3 |

(*1) 연결종속회사 현황

| 구분 | 제51기 | 제50기 | 제49기 |

|---|---|---|---|

| 1 | 아비코테크(주) | 아비코테크(주) | 아비코테크(주) |

| 2 | ABCO ELECTRONICS VINA CO.,LTD. (아비코전자비나 유한회사) |

ABCO ELECTRONICS VINA CO.,LTD. (아비코전자비나 유한회사) |

ABCO ELECTRONICS VINA CO.,LTD. (아비코전자비나 유한회사) |

| 3 | - | 영성아비코전자 유한공사 | 영성아비코전자 유한공사 |

(2) 요약 별도재무정보

| (단위 : 백만원) |

| 과 목 | 제51기 | 제50기 | 제49기 |

|---|---|---|---|

| (2023년9월말) | (2022년12월말) | (2021년12월말) | |

| 자산 | |||

| 유동자산 | 49,660 | 57,324 | 69,980 |

| 현금및현금성자산 | 14,116 | 20,818 | 31,710 |

| 상각후원가로 측정하는 유동 금융자산 | - | - | - |

| 단기금융상품 | - | - | 120 |

| 유동 당기손익인식금융자산, 의무적으로 측정된 공정가치 | 13,293 | 11,314 | 11,765 |

| 매출채권 및 기타유동채권 | 11,672 | 12,159 | 13,519 |

| 기타유동자산 | 827 | 1,785 | 2,183 |

| 당기법인세자산 | 129 | - | - |

| 유동재고자산 | 9,622 | 11,249 | 10,682 |

| 비유동자산 | 70,944 | 66,584 | 48,009 |

| 장기금융상품 | 346 | 277 | 223 |

| 상각후원가로 측정하는 비유동 금융자산 | - | 6,739 | 6,382 |

| 장기매출채권 및 기타비유동채권 | 7,054 | 87 | 90 |

| 종속기업에 대한 투자자산 | 30,208 | 30,208 | 26,503 |

| 관계기업에 대한 투자자산 | 523 | 523 | 523 |

| 유형자산 | 26,116 | 23,143 | 11,758 |

| 영업권 이외의 무형자산 | 2,240 | 2,410 | 480 |

| 투자부동산 | 209 | 212 | 214 |

| 이연법인세자산 | 3,010 | 1,454 | 1,836 |

| 퇴직급여운용자산 | 1,192 | 1,531 | - |

| 매각예정비유동자산 | 45 | - | - |

| 자산총계 | 120,604 | 123,908 | 117,989 |

| 부채 | |||

| 유동부채 | 7,432 | 13,791 | 15,474 |

| 매입채무 및 기타유동채무 | 7,289 | 12,323 | 14,116 |

| 유동 차입금 | - | - | - |

| 당기법인세부채 | - | 1,147 | 1,108 |

| 기타 유동부채 | 143 | 321 | 251 |

| 비유동부채 | 11 | - | 1,378 |

| 장기매입채무 및 기타비유동채무 | 11 | - | - |

| 퇴직급여부채 | - | - | 1,378 |

| 부채총계 | 7,443 | 13,791 | 16,852 |

| 자본 | |||

| 자본금 | 6,896 | 6,896 | 6,896 |

| 자본잉여금 | 31,449 | 31,449 | 31,449 |

| 기타자본구성요소 | 944 | 481 | - |

| 이익잉여금(결손금) | 73,871 | 71,291 | 62,791 |

| 자본총계 | 113,161 | 110,118 | 101,137 |

| 자본과부채총계 | 120,604 | 123,908 | 117,989 |

| 종속ㆍ관계ㆍ공동기업투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| (2023.1.1 | (2022.1.1 | (2021.1.1 | |

| ~2023.9.30) | ~2022.12.31) | ~2021.12.31) | |

| 매출액 | 40,811 | 74,217 | 78,755 |

| 영업이익 | (786) | 8,464 | 6,523 |

| 법인세비용차감전순이익 | 1,954 | 10,123 | 11,205 |

| 당기순이익 | 3,510 | 7,985 | 8,916 |

| 총포괄손익 | 3,510 | 9,431 | 9,199 |

| 기본주당순이익(원) | 264 | 601 | 671 |

| 희석주당순이익(원) | 263 | 601 | 671 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 51 기 3분기말 2023.09.30 현재 |

|

제 50 기말 2022.12.31 현재 |

|

(단위 : 원) |

|

제 51 기 3분기말 |

제 50 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

77,244,293,351 |

85,684,376,687 |

|

현금및현금성자산 |

20,161,874,933 |

28,146,916,367 |

|

단기금융상품 |

551,000,000 |

1,235,100,000 |

|

유동 당기손익인식금융자산, 의무적으로 측정된 공정가치 |

13,293,426,556 |

11,313,508,834 |

|

매출채권 및 기타유동채권 |

19,684,701,211 |

18,396,148,697 |

|

기타유동자산 |

1,137,213,839 |

1,951,020,558 |

|

당기법인세자산 |

138,118,181 |

112,678,822 |

|

유동재고자산 |

22,277,958,631 |

24,529,003,409 |

|

비유동자산 |

67,948,321,111 |

61,766,227,125 |

|

장기금융상품 |

360,641,733 |

291,000,800 |

|

비유동 당기손익인식금융자산, 의무적으로 측정된 공정가치 |

0 |

500,000 |

|

장기매출채권 및 기타비유동채권 |

55,005,030 |

87,883,610 |

|

공동기업과 관계기업에 대한 투자자산 |

1,697,207,840 |

1,426,170,912 |

|

유형자산 |

59,085,402,990 |

54,321,480,207 |

|

영업권 이외의 무형자산 |

2,239,892,013 |

2,410,995,068 |

|

투자부동산 |

304,911,741 |

237,959,230 |

|

이연법인세자산 |

3,010,238,651 |

1,453,965,074 |

|

기타비유동자산 |

2,625,113 |

4,912,299 |

|

퇴직급여운용자산 |

1,192,396,000 |

1,531,359,925 |

|

자산총계 |

145,192,614,462 |

147,450,603,812 |

|

부채 |

||

|

유동부채 |

21,453,360,645 |

25,753,451,254 |

|

매입채무 및 기타유동채무 |

16,070,682,030 |

22,126,726,079 |

|

유동 차입금 |

5,000,000,000 |

2,000,000,000 |

|

당기법인세부채 |

0 |

1,146,768,663 |

|

기타 유동부채 |

382,678,615 |

479,956,512 |

|

비유동부채 |

8,073,469,944 |

4,707,614,235 |

|

장기차입금 |

3,000,000,000 |

0 |

|

퇴직급여부채 |

3,853,282,062 |

3,389,822,717 |

|

이연법인세부채 |

1,220,187,882 |

1,317,791,518 |

|

부채총계 |

29,526,830,589 |

30,461,065,489 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

115,665,783,873 |

116,989,538,323 |

|

자본금 |

6,896,467,000 |

6,896,467,000 |

|

자본잉여금 |

31,328,742,531 |

31,328,742,531 |

|

기타자본구성요소 |

944,089,521 |

480,534,774 |

|

기타포괄손익누계액 |

184,116,957 |

1,177,563,085 |

|

이익잉여금(결손금) |

76,312,367,864 |

77,106,230,933 |

|

비지배지분 |

0 |

0 |

|

자본총계 |

115,665,783,873 |

116,989,538,323 |

|

자본과부채총계 |

145,192,614,462 |

147,450,603,812 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 51 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

제 50 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

(단위 : 원) |

|

제 51 기 3분기 |

제 50 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

30,912,423,347 |

97,677,467,949 |

41,396,657,697 |

129,411,574,162 |

|

매출원가 |

28,655,430,968 |

89,975,814,068 |

35,043,561,747 |

107,859,218,069 |

|

매출총이익 |

2,256,992,379 |

7,701,653,881 |

6,353,095,950 |

21,552,356,093 |

|

판매비와관리비 |

3,042,551,647 |

9,999,703,889 |

3,239,428,557 |

9,317,387,775 |

|

영업이익(손실) |

(785,559,268) |

(2,298,050,008) |

3,113,667,393 |

12,234,968,318 |

|

기타이익 |

9,702,022 |

58,519,840 |

406,652,230 |

456,103,753 |

|

기타손실 |

(70,058,137) |

1,937,522,956 |

44,643,587 |

123,601,638 |

|

금융수익 |

1,050,980,979 |

2,971,377,093 |

1,606,502,108 |

3,198,553,102 |

|

금융원가 |

588,798,049 |

1,586,213,403 |

1,836,668,719 |

3,622,784,880 |

|

지분법이익 |

42,836,615 |

249,954,352 |

12,485,977 |

65,781,066 |

|

법인세비용차감전순이익(손실) |

(200,779,564) |

(2,541,935,082) |

3,257,995,402 |

12,209,019,721 |

|

법인세비용(수익) |

(1,582,654,436) |

(1,657,404,611) |

509,787,597 |

2,111,748,810 |

|

당기순이익(손실) |

1,381,874,872 |

(884,530,471) |

2,748,207,805 |

10,097,270,911 |

|

기타포괄손익 |

(279,248,278) |

(993,446,128) |

928,074,482 |

1,570,828,128 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(279,248,278) |

(993,446,128) |

928,074,482 |

1,570,828,128 |

|

해외사업장환산외환차이 |

(307,181,119) |

(1,011,004,307) |

883,132,796 |

1,483,820,948 |

|

지분법 적용대상 관계기업의 기타포괄손익지분 |

27,932,841 |

17,558,179 |

44,941,686 |

87,007,180 |

|

총포괄손익 |

1,102,626,594 |

(1,877,976,599) |

3,676,282,287 |

11,668,099,039 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

1,381,874,872 |

(884,530,471) |

2,748,207,805 |

10,097,270,911 |

|

비지배지분에 귀속되는 당기순이익(손실) |

0 |

0 |

0 |

0 |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

1,102,626,594 |

(1,877,976,599) |

3,676,282,287 |

11,668,099,039 |

|

포괄손익, 비지배지분 |

0 |

0 |

0 |

0 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

104 |

(67) |

207 |

760 |

|

희석주당이익(손실) (단위 : 원) |

103 |

(66) |

207 |

760 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 51 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

제 50 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

6,896,467,000 |

31,328,742,531 |

0 |

1,186,309,984 |

66,039,392,888 |

105,450,912,403 |

0 |

105,450,912,403 |

|

당기순이익(손실) |

10,097,270,911 |

10,097,270,911 |

10,097,270,911 |

|||||

|

해외사업장 환산외환차이 |

1,483,820,948 |

1,483,820,948 |

1,483,820,948 |

|||||

|

관계기업 및 공동기업의 기타포괄손익에 대한 지분 |

87,007,180 |

87,007,180 |

87,007,180 |

|||||

|

배당금지급 |

930,505,380 |

930,505,380 |

930,505,380 |

|||||

|

주식기준보상거래에 따른 증가(감소), 지분 |

364,007,852 |

364,007,852 |

364,007,852 |

|||||

|

연결대상범위의 변동 |

||||||||

|

2022.09.30 (기말자본) |

6,896,467,000 |

31,328,742,531 |

364,007,852 |

2,757,138,112 |

75,206,158,419 |

116,552,513,914 |

0 |

116,552,513,914 |

|

2023.01.01 (기초자본) |

6,896,467,000 |

31,328,742,531 |

480,534,774 |

1,177,563,085 |

77,106,230,933 |

116,989,538,323 |

0 |

116,989,538,323 |

|

당기순이익(손실) |

(884,530,471) |

(884,530,471) |

(884,530,471) |

|||||

|

해외사업장 환산외환차이 |

(1,011,004,307) |

(1,011,004,307) |

(1,011,004,307) |

|||||

|

관계기업 및 공동기업의 기타포괄손익에 대한 지분 |

17,558,179 |

17,558,179 |

17,558,179 |

|||||

|

배당금지급 |

930,505,380 |

930,505,380 |

930,505,380 |

|||||

|

주식기준보상거래에 따른 증가(감소), 지분 |

463,554,747 |

463,554,747 |

463,554,747 |

|||||

|

연결대상범위의 변동 |

1,021,172,782 |

1,021,172,782 |

1,021,172,782 |

|||||

|

2023.09.30 (기말자본) |

6,896,467,000 |

31,328,742,531 |

944,089,521 |

184,116,957 |

76,312,367,864 |

115,665,783,873 |

0 |

115,665,783,873 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 51 기 3분기 2023.01.01 부터 2023.09.30 까지 |

|

제 50 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

(단위 : 원) |

|

제 51 기 3분기 |

제 50 기 3분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(1,885,098,748) |

9,099,262,611 |

|

당기순이익(손실) |

(884,530,471) |

10,097,270,911 |

|

이자수취 |

679,472,823 |

383,683,978 |

|

이자지급(영업) |

(127,340,269) |

(60,725,238) |

|

배당금수취(영업) |

191,848,468 |

221,280,860 |

|

법인세환급(납부) |

(1,043,644,100) |

(1,821,710,405) |

|

당기순이익조정을 위한 가감 |

5,417,992,703 |

8,297,474,893 |

|

영업활동으로 인한 자산 부채의 변동 |

(6,118,897,902) |

(8,018,012,388) |

|

투자활동현금흐름 |

(11,093,403,425) |

(20,027,660,064) |

|

단기금융상품의 처분 |

1,265,000,000 |

3,405,663,619 |

|

유동당기손익인식금융자산의 처분 |

36,608,368,779 |

23,554,464,109 |

|

단기대여금및수취채권의 처분 |

5,500,000 |

5,367,059 |

|

장기대여금및수취채권의 처분 |

32,900,000 |

11,824,061 |

|

종속기업과 기타 사업의 지배력 상실에 따른 현금흐름 |

261,801,020 |

0 |

|

기계장치의 처분 |

36,005,106 |

20,090,450 |

|

차량운반구의 처분 |

80,729,638 |

4,545,455 |

|

집기의 처분 |

0 |

1,000 |

|

임차보증금의 감소 |

0 |

9,090,000 |

|

정부보조금의 수취 |

113,166,900 |

0 |

|

단기금융상품의 취득 |

(550,000,000) |

(5,532,071,596) |

|

유동당기손익인식금융자산의 취득 |

(38,551,885,666) |

(25,066,005,258) |

|

장기금융상품의 취득 |

(40,882,500) |

(40,882,500) |

|

토지의 취득 |

(186,584,030) |

(311,419,280) |

|

건물의 취득 |

(385,711,450) |

(690,964,380) |

|

건물부속설비의 취득 |

(48,000,000) |

(6,000,000) |

|

기계장치의 취득 |

(88,030,748) |

(128,225,650) |

|

차량운반구의 취득 |

(77,002,002) |

(58,168,244) |

|

공구와기구의 취득 |

(33,805,796) |

(104,843,266) |

|

집기비품의 취득 |

(23,857,818) |

(207,294,379) |

|

건설중인자산의 취득 |

(8,906,414,576) |

(9,841,675,486) |

|

미착기계의 취득 |

(604,700,282) |

(5,031,155,778) |

|

소프트웨어의 취득 |

0 |

(20,000,000) |

|

재무활동현금흐름 |

5,069,494,620 |

(930,505,380) |

|

단기차입금의 증가 |

7,000,000,000 |

10,000,000,000 |

|

장기차입금의 증가 |

3,000,000,000 |

0 |

|

단기차입금의 상환 |

(4,000,000,000) |

(10,000,000,000) |

|

배당금지급 |

(930,505,380) |

(930,505,380) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(7,909,007,553) |

(11,858,902,833) |

|

기초현금및현금성자산 |

28,146,916,367 |

40,169,284,964 |

|

현금및현금성자산에 대한 환율변동효과 |

(76,033,881) |

260,045,715 |

|

기말현금및현금성자산 |

20,161,874,933 |

28,570,427,846 |

3. 연결재무제표 주석

| 제 51 기 분기 2023년 1월 1일부터 2023년 9월 30일까지 |

| 제 50 기 분기 2022년 1월 1일부터 2022년 9월 30일까지 |

| 아비코전자 주식회사와 그 종속기업 |

1. 일반사항

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 아비코전자 주식회사 (이하 "당사")와 연결재무제표 작성대상 종속기업들의 일반적인 사항은 다음과 같습니다.

1.1 당사의 개요

당사는 1973년 10월 경기도 성남시 중원구 둔촌대로 388번길 31에 설립되었으며, 전자제품에 들어가는 수동부품인 Chip Inductors, Lead Inductors, SMD Power Inductors 등의 Inductor부류와 Chip Resistors, Lead Resistors 등의 Resistor 부류를 전문 제조 및 판매를 영업목적으로 하고 있습니다.

당사는 2002년 7월 3일 코스닥시장에 상장하였고, 품질경영시스템(IATF 16949:2016 /ISO 9001:2015), 환경경영시스템(ISO 14001:2015)인증을 취득한 바 있습니다.

당분기말 현재 당사의 주요 주주는 행진개발㈜(지분율 : 21.67%) 및 김제영(지분율 : 12.8%)입니다.

1.2 종속기업의 현황

1.2.1 보고기간종료일 현재 연결대상 종속기업의 현황은 다음과 같습니다.

(당분기말)

| 회 사 명 | 소유지분율 | 소재지 | 결산월 | 업종 |

|---|---|---|---|---|

| 아비코테크㈜ | 100% | 대한민국 | 12월 | PCB 제조 |

| ABCO ELECTRONICS VINA CO.,LTD.(*2) | 100% | 베트남 | 12월 | 제조 |

(전기말)

| 회 사 명 | 소유지분율 | 소재지 | 결산월 | 업종 |

|---|---|---|---|---|

| 영성아비코전자유한공사(*1,3) | 100% | 중국 | 12월 | 제조 |

| 아비코테크㈜ | 100% | 대한민국 | 12월 | PCB 제조 |

| ABCO ELECTRONICS VINA CO.,LTD.(*2) | 100% | 베트남 | 12월 | 제조 |

| (*1) | 영성아비코전자유한공사는 2021년 4월에 주된 업종을 임가공에서 제조업으로 변경하였습니다. |

| (*2) | ABCO ELECTRONICS VINA CO.,LTD.는 베트남에 출자(지분율 100%)한 생산법인으로서 2020년 3월 6일에 설립되었습니다. |

| (*3) | 영성아비코전자유한공사는 2023년 4월 12일 지분 전부를 USD350,000에 매각하여 당기 중 종속기업에서 제외되었습니다. |

1.2.2 연결대상 종속기업의 보고기간 종료일 현재 요약재무상태표와 당기 중 요약포괄손익계산서는 다음과 같습니다.

| (당분기) | (단위: 원) |