|

|

대표이사 등의 확인서 |

분 기 보 고 서

(제 27 기 3분기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023 년 11 월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 선바이오 주식회사 |

| 대 표 이 사 : | 노 광 |

| 본 점 소 재 지 : | 경기도 군포시 산본로 95 |

| (전 화) 031-423-5467 | |

| (홈페이지) http://www.sunbio.com | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 안응호 |

| (전 화) 031-423-5467 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 선바이오 주식회사라 칭하고, 영문명으로는 SunBio,Inc.라 표기합니다. 단, 약식으로 표기할 경우에는 선바이오(주)라고 표기합니다.

다. 설립일자 및 존속기간

당사는 1997년 7월 설립되어 현재까지 사업을 영위하고 있습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 본사주소 | 경기도 군포시 산본로 95 |

| 전화번호 | 031-423-5467 |

| 홈페이지 | http://www.sunbio.com |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 상장 | 2022년 10월 05일 | 기술성장기업의 코스닥시장 상장 |

코스닥시장 상장규정 제2조제31항제2호에 따른 기술성장기업 |

사. 주요 사업의 내용

당사의 사업영역은 바이오신약, 의료기기 및 PEG 유도체의 연구개발 및 생산판매 입니다. 기반 기술은 특화된 PEGylation 기술이며, 이를 활용하여 다수의 바이오신약, 바이오시밀러 의약품, 의료기기 등을 제품화 하고 있습니다. 당사의 기술은 다수의 특허등록에 기반하고, 다수의 해외 업체에게 기술이전 된 바 있으며, 다수의 바이오시밀러, 바이오신약, 의료기기 후보물질들이 현재 개발 또는임상을 진행 중이거나 판매 중 입니다. 당사가 개발하고 Intas Pharma사에 기술이전 한 Pegfilgrastim 바이오시밀러는암 환자용 호중구감소증 치료제이며 세계적으로 5조원의 시장을 형성하고 있습니다. 당사의 Pegfilgrastim 바이오시밀러는 Pelgraz라는 상품명으로 2018년부터 EU 시장에서, 또한 Lapelga라는 상품명으로 2019년부터 Canada에서, NeuPEG라는 상품명으로 2008년부터 인도에서 판매 중입니다.

당사가 개발한 구강건조증치료제 MucoPEG은 2019년 11월 미국 FDA의 미국 판매허가를 득 하였습니다. 당사가 개발 중인 바이오의약품은 인공혈액, 뇌졸중응급처치제, 신부전증 빈혈치료제 등이 있습니다. 당사는 또한 PEGylation 기술의 주요한 원자재인 PEG 유도체의 생산 및 판매를 사업화 하였으며, EU EMA가 인증한 GMP 생산 시설을 갖추었습니다. 주요 사업과 관련한 자세한 사항은 『Ⅱ. 사업의 내용』 부분을 참고해주시기 바랍니다.

당사의 정관에 기재된 목적사업은 다음과 같습니다.

|

목 적 사 업 |

비 고 |

|---|---|

|

1. 의약품 및 의료기기의 연구개발 생산 및 판매 2. 의약품, 건강보조식품, 진단용시약 등의 수출입 및 판매 3. 유기화합물, 의약품중간체, 의약품원료물질 합성생산, 판매 4. 전 각호에 부대되는 사업 |

회사가 |

|

1. 의약품 및 의료기기 개발관련 임상시험 컨설팅 및 위탁 사업 2. 의료정보 수집 및 제공, 병원 및 치료방법 의뢰사업 3. 의료정보통신망 개발 및 관련 소프트웨어개발, 판매사업 4. 의료정보, 의약품개발정보, 의약품 수입수출판매 등에 관한 컨설팅 5. 부동산임대업 6. 화장품 제조 및 판매 8. 2차전지 및 연료전지의 전고체 전해질 소재의 제조 및 판매 사업 |

회사가 영위하지 않는 사업 |

아. 계열회사 총수, 주요 계열회사의 명칭 및 상장여부

당사는 보고서 제출일 현재 해당사항이 없습니다.

자. 신용평가에 관한 사항

당사는 보고서 제출일 현재 해당사항이 없습니다.

2. 회사의 연혁

가. 회사의 연혁

| 구 분 | 내 역 | |

|---|---|---|

| 1996년 | 8월 | 한국 및 미국 특허출원 8건 (뇌졸중치료제, 항암활성제, 인공혈액, 패혈증치료제) |

| 1997년 | 6월 | 선바이오(주) 설립 (총자본금 7억 5천만원, 국민창투 1/3) |

| 1998년 | 6월 | PEG유도체 자체개발 성공 |

| 1998년 | 8월 | 선바이오(주) 연구소 설립 |

| 1998년 | 12월 | 한국 및 미국 특허출원 10건 (PEG유도체 수건, LIPOSOME, PEG-LIPOSOME) |

| 1999년 | 1월 | PEG-SHOP 개설 |

| 1999년 | 2월 | 특허등록 (항암활성제) |

| 1999년 | 5월 | 벤처기업으로 등록 |

| 1999년 | 12월 | 뇌졸중치료제, 항암활성제의 전임상 독성시험 (급독성시험, 약리시험, 항원성시험)완료 |

| 2000년 | 2월 | 자본금 증자 (총자본금 14억, 이수화학(주) 지분참여) |

| 2000년 | 9월 | 자본금 증자 (총자본금 15억) |

| 사옥구입 이전 및 연구소 확장 | ||

| 10월 | 뇌졸중 치료제/인공혈액 영국에서 전임상시험 시작 | |

| 11월 | 한국특허등록 (뇌졸중치료제) | |

| 12월 | 자본금 증자 (총자본금 15억 5천만원) | |

| 2001년 | 3월 | 자본금 증자 (총자본금 15억 6천만원) |

| 5월 | sunbio.com의 인터넷주소 매입 | |

| 5억원 규모의 선바이오 전환사채를 금창창투가 인수 및 주식전환 | ||

| 6월 | 6억원 규모의 선바이오 전환사채를 기업은행이 인수함 | |

| 자본금 증자 (총자본금 16억) | ||

| 11월 | Biogen사와 신약개발 공동추진 | |

| 2002년 | 1월 | BioVectra사와 생체고분자 북미지역 마케팅 계약체결 |

| Amgen사와 신약개발 공동추진 | ||

| 자본금 증자 (총자본금 18억 6천만원) | ||

| 2003년 | 11월 | 미국특허 (#6,828,401 PEG-maleimide 제조방법)등록 |

| 인도의 INTAS PHARMA사와 PEG-GCSF, PEG-IFN 공동개발 (당사의 기술수출) | ||

| 2004년 | 6월 | 한국특허 (hexa-arm PEG 제조방법) 등록 |

| 한국특허 (PEG-EPO 제조방법) 등록 | ||

| 한국특허 (PEG-interferon GCSF 제조방법) 등록 | ||

| 한국특허 (PEG-interferon beta 제조방법) 등록 | ||

| 한국특허 (PEG-interferon alpha 제조방법) 등록 | ||

| 인도의 Serum Institute of India와 PEG-GCSF, PEG-IFN, PEG-EPO 공동개발. (당사의 기술수출) | ||

| 2005년 | 4월 | 한국특허 (PEG-propionaldehyde 제조방법) 등록 |

| 5월 | 미국특허 (#6,858,736 hexa-arm PEG 제조방법) 등록 | |

| 10월 | 미국특허 (#6,956,135, PEG-aldehyde 제조방법) 등록 | |

| 미국특허 (#6,916,962, PEG-aldehyde 제조방법) 등록 | ||

| 미국의 BioSite 사와 공급 및 기술계약 | ||

| 11월 | 미국의 CytImmun Sciences사와 공급 및 기술계약 | |

| 2006년 | 4월 | 미국의 Cartilix사와 공급 및 기술계약 |

| 미국특허 (#7,257,845, PEG-aldehyde 제조방법) 등록 | ||

| 미국특허 (#7,041,855, PEG-aldehyde 제조방법) 등록 | ||

| 2007년 | 9월 | NEUPEG (선바이오 신약1호)이 인도 및 세계시장에서 출시 |

| 한국특허(모발페길레이션기술) 등록 | ||

| 2012년 | 12월 | 한국특허 (구강건조 치료제 기술) 출원 |

| 2014년 | 4월 | NEUPEG (PEG-GCSF) EU에서의 임상완료 |

| 6월 | NEUPEG (PEG-GCSF) 미국에서의 임상완료 | |

| 7월 | PEG-인터페론 (C형 간염체료제) 인도에서의 제품승인 | |

| 12월 | NEUPEG의 미국 FDA filing 완료 | |

| 2015년 | 3월 | 대우스팩2호와 스팩합병 IPO심사 청구 (5월 철회) |

| 6월 | 한국특허 (구강건조증 치료제 기술) 등록 | |

| 6월 | SL인베스트먼트로 부터 전환상환 우선주 5만주(주당4만원)발행 -12월 보통주로 전환 | |

| 8월 | 한국투자파트너스로 부터 전환상환 우선주 5만주(주당4만원) 발행-12월 보통주로 전환 | |

| 10월 | 코스닥 IPO청구 (11월 보호예수동의 문제로철회) | |

| 12월 | 자본금 100% 무상증자 (총자본금 38억) | |

| 12월 | 코넥스 상장 신청서 (보고서) 제출 - 2016년 1월 22일 코넥스 상장 | |

| 2016년 | 1월 | 코넥스 상장 |

| 3월 | 주식매수선택권 부여 (보통주식 100,000주) | |

| 7월 | 한국특허 (폴리에틸렌글리콜 수화젤 주사제) 등록 | |

| 8월 | 주식매수선택권 부여 (보통주식 25,000천주) | |

| 10월 | 본점 소재지 이전 (경기도 군포시 산본로 95) | |

| 11월 | 코스닥 IPO청구 (미승인 결정) | |

| 2017년 | 2월 | 지정자문인 및 유동성 공급계약 변경 (하나금융투자) |

| 3월 | 주식매수선택권 부여 (보통주식 68,500주) | |

| 4월 | 자기주식처분 (400주, 소재불명 원소유주에게 반환) | |

| 10월 | Intas사 pegfilgrastim 바이오시밀러를 EMA에 MAA 파일링 | |

| 2018년 | 3월 | 주식매수선택권 부여 (보통주식 10,000주) |

| 4월 | Apotex사의 Lapelga, Health Canada의 승인 취득 | |

| 9월 | PELGRAZ (Pegfilgrastim)의 EU 승인 승인 취득 | |

| 2019년 | 1월 | 선바이오-팬젠 바이오베터 의약품 공동개발 협약 |

| 2월 | Apobiologix가 LapelgaTM를 캐나다에서 launching | |

| 3월 | 주식매수선택권 부여 (보통주식 35,000주) | |

| 4월 | 주식매수선택권 19,600주 행사 (총자본금 38억) | |

| 6월 | 2019 필라델피아 BIO USA 박람회참가 | |

| 8월 | Apotex사의 Lapelga, 호주 TGA의 승인 취득 | |

| 11월 | 구강건조증치료제 MucoPEG 미국 FDA 판매허가 획득 | |

| 12월 | MucoPEG - 아일랜드 더블린 소재 Meroven사와 MOU체결 | |

| 2020년 | 1월 | MucoPEG - MENA 지역 판매 |

| 6월 | 인공혈액 미국특허 출원 (Novel Modified Hemoglobin as Blood Substitute / 출원번호: 63/044,579) | |

| 10월 | 차세대 페길레이션 기술 미국 특허 취득 (3차 알콕시 폴리에틸렌 글리콜 및 이의 유도체 (TERTIARY ALKOXY POLYETHYLENE GLYCOL AND DERIVATIVESTHEREOF)) | |

| 12월 | 구강건조증치료제 MucoPEG의 Post-approval 미국 임상시험 시작 | |

| 12월 | MucoPEG 기술이전 계약 체결 (중국) | |

| 12월 | BioSciences사와 MOU 체결 (Pegfilgrastim개발) | |

| 2021년 | 1월 | 1주당 0.5주의 비율로 무상증자 |

| 4월 | 주식매수선택권 45,870주 행사 | |

| 6월 | 전환사채 135,135주 전환권 행사 (총자본금 58억) | |

| 10월 | 제2공장 신축을 위한 토지매입 계약체결 (인천광역시 남동구 소재) | |

| 10월 | 코스닥시장 이전상장을 위한 상장예비심사청구서 제출 | |

| 2022년 | 6월 | 코스닥시장 이전상장을 위한 상장예비심사 승인 |

| 9월 | 코스닥시장 이전상장 일반공모 (총자본금 61억) | |

| 10월 | 코스닥시장 이전상장 | |

| 2023년 | 5월 | 이차전지 |

| 주1) | 2017년 4월 원소유주에게 반환한 자기주식 400주는 2002년 한국예탁결제원과 명의개서대리인 계약 체결 후 업무를 진행하는 과정에서 서류를 제출하지 않은 1인 주주의 주권에 대하여 한국예탁결제원에서 회사 명의의 계좌에 주권 입고 후 향후 확인되는 경우 주식을 교부하도록 처리를 요구하여 발생하였습니다. 해당 주식을 자기주식으로 보유하던 중 2017년 4월 소유주가 당사로 연락을 하였기에 적절한 절차를 거쳐 해당 주식을 소유주에게 반환하였습니다. |

나. 회사의 본점소재지 및 그 변경

당사의 설립 후 본점소재지의 변경내역은 다음과 같습니다.

|

일 자 |

내 용 |

|---|---|

|

1997.06 |

설립 (서울시 강남구 개포동 13-3) |

|

2000.10 |

본점 이전 (경기도 안양시 동안구 벌말로 42) |

|

2016.10 |

본점 이전 (경기도 군포시 산본로 95 (당정동)) |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 29일 | 정기주총 | 사내이사 안응호 사내이사 이성훈 |

감사 정유근 | 2024.03.29 임기만료 |

| 2021년 06월 15일 | 임시주총 | - | 대표이사, 사내이사 노광 |

2024.07.15 임기만료 |

| 2022년 03월 28일 | 정기주총 | - | 사외이사 주우식 | 2025.03.28 임기만료 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제27기 (2023년 3분기말) |

제26기 (2022년말) |

제25기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,313,555 | 12,313,555 | 11,682,816 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 6,156,777,500 | 6,156,777,500 | 5,841,408,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 6,156,777,500 | 6,156,777,500 | 5,841,408,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 12,313,555 | - | 12,313,555 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,313,555 | - | 12,313,555 | - | |

| Ⅴ. 자기주식수 | 8,222 | - | 8,222 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 12,305,333 | - | 12,305,333 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2023년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 7,997 | - | - | - | 7,997 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 225 | - | - | - | 225 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 8,222 | - | - | - | 8,222 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 주1) | 당사는 2016년 1월 한국거래소 코넥스시장 상장 이후 주가 안정을 위하여 당시 주관사였던 미래에셋증권(주)(구: 대우증권(주))와 2016년 3월 자기주식취득신탁계약을 체결하였습니다. 해당 계약 및 상법 등 관련 법령에 따라 아래 표와 같이 코넥스시장에서 자기주식 7,997주를 취득하였습니다. |

| 주2) | 기타취득의 225주는 2021년 01월 08일 무상증자로 인한 단수주 취득분 입니다. |

5. 정관에 관한 사항

가. 정관 변경 이력

당사의 최근 정관 개정일은 2023년 05월 26일 입니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 05월 26일 | 제27기 임시주주총회 | 제2조(목적) | 사업목적의 다각화 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 의약품 및 의료기기의 연구개발 생산 및 판매 | 영위 |

| 2 | 의약품 및 의료기기 개발관련 임상시험 컨설팅 및 위탁 사업 | 미영위 |

| 3 | 의료정보 수집 및 제공, 병원 및 치료방법 의뢰사업 | 미영위 |

| 4 | 의료정보통신망 개발 및 관련 소프트웨어개발, 판매사업 | 미영위 |

| 5 | 의료정보, 의약품개발정보, 의약품 수입수출판매 등에 관한 컨설팅 | 미영위 |

| 6 | 의약품, 건강보조식품, 진단용시약 등의 수출입 및 판매 | 영위 |

| 7 | 유기화합물, 의약품중간체, 의약품원료물질 합성생산, 판매 | 영위 |

| 8 | 부동산임대업 | 미영위 |

| 9 | 화장품 제조 및 판매 | 미영위 |

| 10 | 2차전지 및 연료전지의 전고체 전해질 소재의 기술개발 및 기술이전 사업 | 영위 |

| 11 | 2차전지 및 연료전지의 전고체 전해질 소재의 제조 및 판매 사업 | 미영위 |

| 12 | 전 각호에 부대되는 사업 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023.05.26 | - | 10. 2차전지 및 연료전지의 전고체 전해질 소재의 기술개발 및 기술이전 사업 |

| 추가 | 2023.05.26 | - | 11. 2차전지 및 연료전지의 전고체 전해질 소재의 제조 및 판매 사업 |

| 수정 | 2023.05.26 | 10. 전 각호에 부대되는 사업 | 12. 전 각호에 부대되는 사업 |

라. 변경 사유

(1) 변경 취지 및 목적 및 필요성

1) 변경 취지 및 목적

당사는 2023년 5월 임시주주총회를 개최하여 사업목적을 추가하였습니다. 추가된 사업목적은 이차전지 고체전해질의 연구개발 및 관련 PEG 소재의 생산판매입니다.

2) 필요성

당사는 매출의 60% 이상이 PEG (폴리에틸렌글리콜 고분자) 소재의 판매에서 발생하고 있습니다. 당사의 기반기술인 PEGylation 기술은 PEG를 의약품과 결합시켜 향상된 약리작용을 얻는 것이며, 이 기술을 이용한 PEG-의약품은 20여개 품목이 세계시장에 출시되어 있으며, 당사도 자체개발한 PEG-filgrastim (호중구감소증 치료제), PEG-interferon alpha (C형간염 치료제, MucoPEG (구강건조증 치료제) 등 3 품목을 승인받은 바 있습니다.

당사의 실적은 PEG 소재 판매실적과 긴밀히 연결되어 있으며, 따라서 당사는 항상 PEG 신소재의 개발에 투자 및 연구를 지속하고 있습니다. 이러한 배경 하에 당사는 새로운 수익창출 기회로서 폴리머, 특히 PEG를 이용한 전고체 전해질의 개발가능성을 확인하였고, 이에 사업목적 변경을 추진하게 되었습니다.

(2) 사업목적 변경 제안 주체

해당 사업은 당사의 기반기술인 PEGylation 기술과 밀접해 있으며, 해당 분야의 전문성을 기반으로 기술 노하우를 보유하고 있는 최대주주(노광 대표이사)의 제안으로 이사회 결의 후 임시주주총회에서 승인 되었습니다.

(3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향

이차전지 및 연료전지의 전고체 전해질 소재 개발은, 일단 기존 당사가 보유하고 있는 PEG 소재 라이브러리를 활용하여 진행될 예정으로, 기존 PEG 소재 생산 관련 사업과 시너지를 이루어 매출향상에 기여할 것으로 판단하며, 또한 이차전지용 PEG소재의 생산도 기존의 생산시설을 이용함으로 추가적인 시설비용은 필요치 않습니다.

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

|

1 |

2차전지 및 연료전지의 전고체 전해질 소재의 기술개발 및 기술이전 사업 |

2023.05.26 |

|

2 |

2차전지 및 연료전지의 전고체 전해질 소재의 제조 및 판매 사업 |

2023.05.26 |

(1) 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

해당 사업의 업종은 제조업이며, 이차전지 및 연료전지의 전고제 전해질 소재의 제품을 생산하여 당사 기존 PEG라이브러리를 활용한 이차전지 및 연료전지의 전고체 전해질 소재 개발과 향후 기술이전을 통한 새로운 수익창출 기회 모색.

(2) 시장의 주요 특성ㆍ규모 및 성장성

이차전지 분야는 전기자동차, 에너지저장장치, 드론, 로봇 등에 적용되어 급성장중인 산업입니다. 현재 사용되는 이차전지 대부분은 액체전해질을 함유하고 있으며, 이는 과충전, 과열, 또는 사고시에 폭발위험성을 내재하고 있습니다. 따라서 관련 산업계는 폭발위험성이 없는 고체전해질을 연구개발 중이며, 고체전해질 소재는, 황화물계열이나 폴리머계열이 연구되고 있습니다. 당사가 연구개발하고자 하는 분야는 PEG소재를 활용한 폴리머계열 고체전해질입니다.

(3) 신규사업과 관련된 투자

2023~2025년의 2개년간은 3억원의 연구자금을 투입하여, 2건 이상의 특허출원을 목표로 합니다. 2025년 하반기부터는 개발된 기술의 기술이전을 통하여 기술료 및 로열티의 수익창출을 목표로 합니다.

총 소요자금은 3억원이며, 자금의 조달은 사내 영업이익을 활용하며, 예상투자회수기간은 2028년까지를 목표로 합니다.

(4) 사업 추진현황

1) 조직 및 인력구성 현황

연구진의 인력구성은 사내 기존 연구진에서 자원한 3~4명으로 구성하며, 이들은 유기화학 전공자로서 10~20년의 경험을 보유하여, 전기화학분야에도 충분히 적응해 나갈 능력이 있습니다.

2) 연구개발활동 내역

당사는 2023년 7월 서울시립대학교 산학협력단 및 화학공학과 정철수교수와 연구계약을 맺고, 향후 당사가 개발하는 PEG 소재를 서울시립대 화학공학과 연구실에서 테스트하게 됩니다. 정철수교수는 시립대에 부임하기 전 삼성SDI에 8년간 근무하며, 폴리머 이차전지를 상용화한 경험이 있습니다. 당사는 또한 2023년 8월 서울시립대학교 소유의 한국 특허 두 건을 인수하였으며, 이들은 이차전지 제조시 양극의 안정화 및 고분자 전해질의 성능유지에 도움을 주는 기술입니다.

|

특허등록번호 |

등록일자 |

특허권자 |

발명자 |

발명의 명칭 |

|---|---|---|---|---|

|

10-2001985 |

2019. 7. 15 |

서울시립대학교 산학협력단 |

정철수 |

겔 고분자 전해질을 포함하는 전기화학소자 및 그의 제조방법 |

|

10-2335794 |

2021. 12. 1 |

서울시립대학교 산학협력단 |

정철수 |

겔 고분자 전해질 및 이를 포함하는 전지화학 소자 |

3) 제품 및 서비스 개발 진척도 및 상용화 여부

당사는 최근 정관개정을 통하여 신사업 수행이 가능하게 된 바, 구체적인 개발 성과는 아직 없으며, 관련 분야의 전문가를 양성하기 위한 직원들의 교육 및 신규 직원 채용을 통한 전공자/전문가 영입에 노력하고 있습니다. 따라서 아직 상용화 여부 등을 언급하기에는 너무 이르다는 평가입니다.

4) 매출 발생 여부

이제 전문가 및 관련 필수 특허 확보 등 거의 본격적 사업 개시를 위한 준비단계라 할 수 있으며, 관련 매출발생은 아직 없습니다.

(5) 기존 사업과의 연관성

현재 전고체 전해질 개발을 위한 후보 물질로는 기존 당사가 보유하고 있는 PEG라이브러리를 활용할 예정이며, 생산도 기존의 생산시설을 사용하게 됨으로서 추가적인 시설투자가 필요치 않고 시간적인 지연도 없습니다. 이와 같이 고체전해질용 PEG소재는 당사가 연구개발 및 생산하지만, 그 PEG소재를 활용한 전지의 제조는 당사의 시설이 전무한 바, 전지의 제조 및 테스트는 서울시립대학교 화학공학과의 연구실과 협업하여 진행하게 됩니다.

(6) 주요 위험

현재까지 파악한 바로는 신규 사업 추진에 따른 기존 영위 사업에의 영향은 없는 것으로 판단합니다. 다만, 본 전고체 전해질 개발사업이 실패하는 경우, 이는 재무적 손실로 반영될 것입니다.

(7) 향후 추진계획

서울시립대학교와의 연구계약에 따라 2023년 7월부터 2025년 6월까지 아래와 같이 연구개발을 목표로 하고 있습니다.

1) 연구개발 목표 : 리튬이차전지용 전해질 개발 기술 전수 및 미래기술 개발

2) 연도별 연구 개발 목표

| 1차년도 | |

| 연구목표 | 전기화학 실험 기술 전수 및 리튬이차전지용 전해질 실험 조건 확립 |

| 정량목표 | 전기화학 및 고분자 전해질과 관련된 교육 자료, 실험결과 보고서 |

| 2차년도 | |

| 연구목표 | 선바이오 타입 고분자 전해질 개발 방향 수립 |

| 정량목표 | 실험 항목별 매뉴얼 작성, 고분자 전해질 개선 보고서 |

3) 연구진행 방법 : 화상회의 및 당사 연구원 1~2명이 학교를 방문하는 방식으로 전기화학의 실험에 참여하는 등 이론 및 실무과정을 수행중에 있습니다.

(8) 미추진 사유

사업목적 추가 승인 이후, 연구계약 등의 추진사항이 존재하므로 해당사항 없습니다.

II. 사업의 내용

1. 사업의 개요

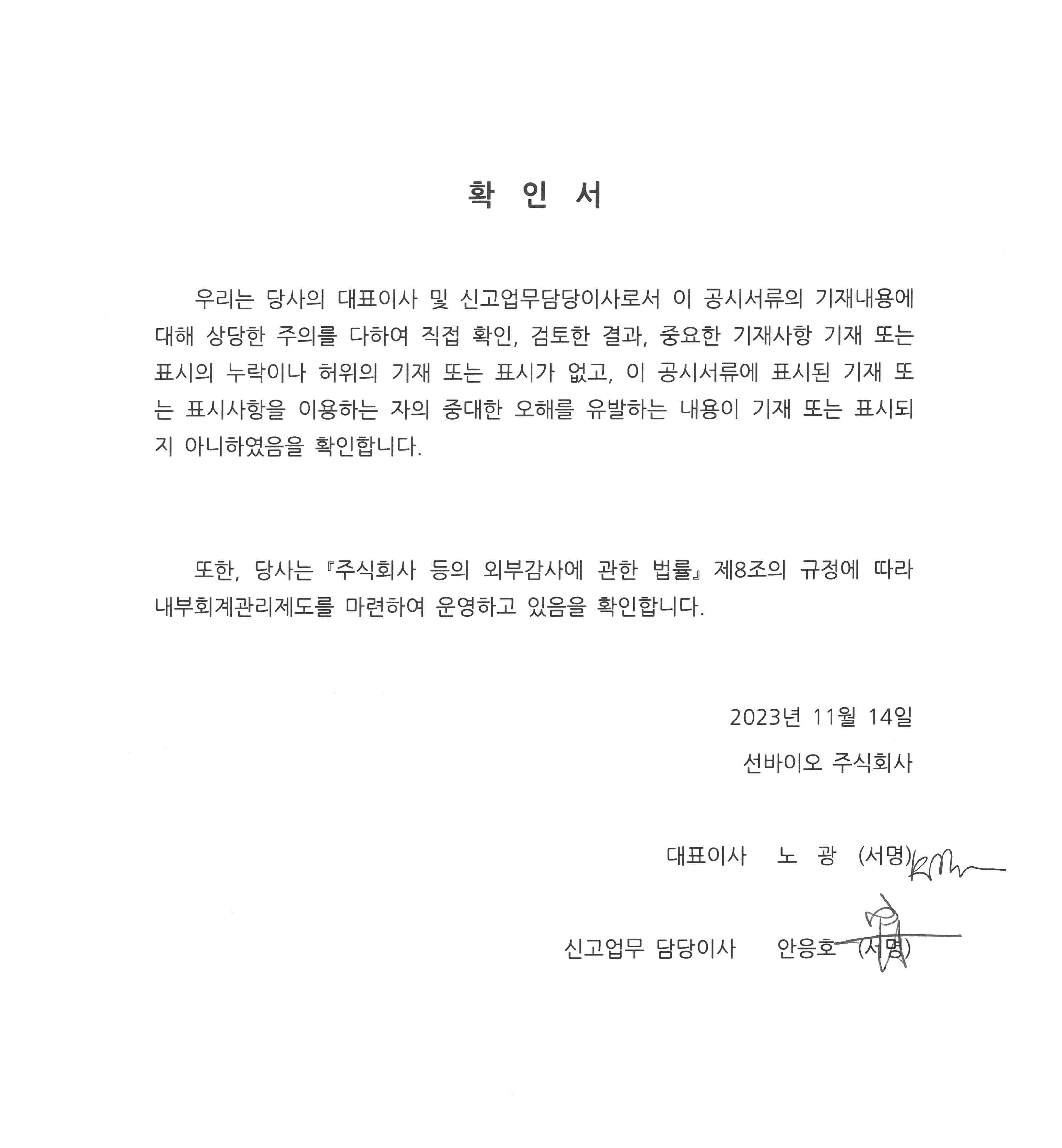

당사는 1997년 설립이후 20여년간 PEG(Polyethylene glycol)라는 생체적합 고분자를 주 성분으로 하는 파생 물질인 “PEG 유도체(PEG derivatives) 소재"를 다양한 형태로 디자인하여 합성, 생산 및 판매하고 있습니다. 그리고, 특정 "PEG 유도체 소재"를 약리활성물질 또는 기타 목표 물질의 표면에 화학적 공유결합으로 부착시키는 기술 즉, "PEGylation" 기술을 활용하여 다양한 바이오시밀러 및 신약 등 의약품 및 의료 소재 등을 개발하고 있으며, 이를 바탕으로 기술이전(라이센싱 아웃) 사업을 진행하고 있습니다.

[당사의 사업분야 및 현황]

|

사 업 분 야 |

내 용 |

현 황 |

수 익 구 조 |

|

|

PEG 유도체 소재 사업 |

- 200여종 PEG 유도체 소재 라이브러리 보유 - 신규 PEG 유도체 소재연구개발 |

자체 생산 판매중 : 국내외(50여개 업체) |

제품 매출 |

|

|

PEGylation 기술 응용 제품 개발 사업 |

호중구 감소증 치료제 |

- Pegfilgrastim 바이오시밀러 제조를 위한 PEG 유도체 및 PEGylation 기술 개발 및 기술이전 |

기술도입사 제품출시 후 판매중(Neupeg™/Pelgraz®/Lapelga™) : 유럽(독일, 영국, 스페인, 노르웨이, 프랑스, 네덜란드, 스웨덴, 브라질, 덴마크), |

기술 이전 수익 및 제품 (PEG유도체 원료) 매출 |

|

구강 |

- MucoPEG™ 제품화 완료, 미국 FDA 의료기기 510(k) 판매승인 |

미국-마케팅용 비교임상 완료 중국-기술이전 완료 |

기술 이전 수익 및 제품 매출 |

|

|

신약/ |

- 인공혈액 - 연골 활액 충진제 |

초기연구 및 비임상 중 |

기술 이전 (계획) |

|

PEGylation 기술이란 약리활성물질 또는 단백질 등의 표면에 PEG(폴리에틸렌글리콜) 유도체라는 생체고분자 소재를 부착(화학적 공유결합)시키는 기술을 말합니다. 이러한 PEGylation 과정은 약리활성물질의 분자량을 높여 체내 잔존시간을 증가시키고, 약리활성물질의 수용성 향상으로 용해도를 증가시키며, 약리활성물질을 감싸주는 마스킹 효과로 항원성을 낮추어 면역반응과 같은 부작용을 완화시켜주는 작용을 합니다. 더욱이 약리효과의 향상으로 투여 기간을 늘려 투여 횟수를 감소시킴으로써 환자 삶의 질을 향상시킬수 있습니다.

![이미지: [PEGylation 기술 사례]](pegylation%20%EA%B8%B0%EC%88%A0%20%EC%82%AC%EB%A1%80.jpg) |

|

[PEGylation 기술 사례] |

당사는 PEGylation 전문업체로서, 20여 년 간 해당 분야의 연구개발을 통하여 의약품, 의료용 소재 등 다양한 분야에 이용되는 원료 소재인 다수의 PEG 유도체 소재를 디자인, 생산 판매하고 있으며, 자체적으로도 특정 PEG 유도체 소재를 이용한 PEGylation 기술을 바탕으로 바이오/제약 응용 제품을 개발하여 사업화하고 있습니다.

|

|

기술개요 |

PEG 유도체 소재는 신약 및 바이오시밀러와 같은 의약품 분야에서부터 의료용 봉합제 및 성형 필러와 같은 의료용 제품, 바이오칩 및 ELISA와 같은 진단기기의 분자 소재를 비롯하여 화장품, 각종 상업용 제품의 첨가제에 이르기까지 매우 광범위하고 다양한 분야에 활용되고 있습니다. 이렇게 다양한 활용분야를 가진 PEG 유도체 소재사업을 위해, 당사는 신규 PEG 유도체 소재 개발 및 생산에 관한 특허를 보유하여 진입장벽을 구축하고 있으며, 이에 따른 생산 및 품질 측면의 기술 우위를 확보하고 있습니다.

또한, 응용제품 개발 사업과 관련하여, 주로 신규한 PEG 유도체 소재 및 관련 PEGylation 기술개발, 전임상 데이터 확보, 제형 개발, 특허 확보 등에 주력하고, 기술 이전을 통해 임상, 허가 등 제품화 개발은 기술도입 업체가 수행하는 전략으로 비용의 효율화와 전문성의 극대화를 추구하고자 합니다.

2. 주요 제품 및 서비스

가. 주요 제품의 현황

당사의 주요 제품은 PEG 유도체 소재와 PEG 유도체를 기반으로 한 PEGylation 기술 응용제품인 호중구감소증 치료제 바이오시밀러 Pegfilgrastim과 구강건조증 치료제 MucoPEG입니다.

(1) 로열티 매출

| (단위:천원, %) |

|

품 목 |

매출액(비율) |

제 품 설 명 |

||

|---|---|---|---|---|

|

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

||

|

바이오시밀러 (Pegfilgrastim) |

2,751,973 (27.62) |

1,936,603 (26.10) |

3,321,075 (34.84) |

Intas사의 Pegfilgrastim 매출에 대한 런닝로열티 |

(2) 기술료 매출

| (단위:천원, %) |

|

품 목 |

매출액(비율) |

제 품 설 명 |

||

|---|---|---|---|---|

|

2021년 |

2022년 (제26기) |

2023년 (제27기 2분기) |

||

| MucoPEG™ | 190,068 (1.91) |

- | - | MucoPEG™ 구강건조증치료제의 제조기술의 이전 |

(3) PEG유도체 제품 매출

| (단위:천원, %) |

|

품목 |

매출액(비율) |

제품 설명 |

||

|---|---|---|---|---|

|

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

||

|

P1PAL-20 |

4,509,251 (45.25) |

4,154,809 (55.99) |

5,509,788 (57.79) |

Pegfilgrastim 제품 원료로 사용 |

| P1AA-2 | 1,713,192 (17.19) |

- | - | 화이자 코로나 백신용 원료로 사용 |

|

P1MAL-5 |

184,759 (1.85) |

60,475 (0.81) |

53,195 (0.56) |

진단기기 제조에 사용 |

|

P1AM-5 |

121,327 (1.22) |

119,607 (1.61) |

141,993 (1.49) |

진단기기 제조에 사용 |

| P2SP-3 | - | 306,092 (4.13) |

- | 약물전달 시스템에 사용 |

|

기타 |

494,424 (4.96) |

842,810 (11.36) |

507,488 (5.32) |

- 신약개발 및 진단기기 제조에 사용 - 나노기술 및 외과수술용 접착제 등에 사용 |

|

합계 |

7,022,953 (70.48) |

5,483,792 (73.90) |

6,212,464 (65.16) |

- |

나. 주요 제품의 내용

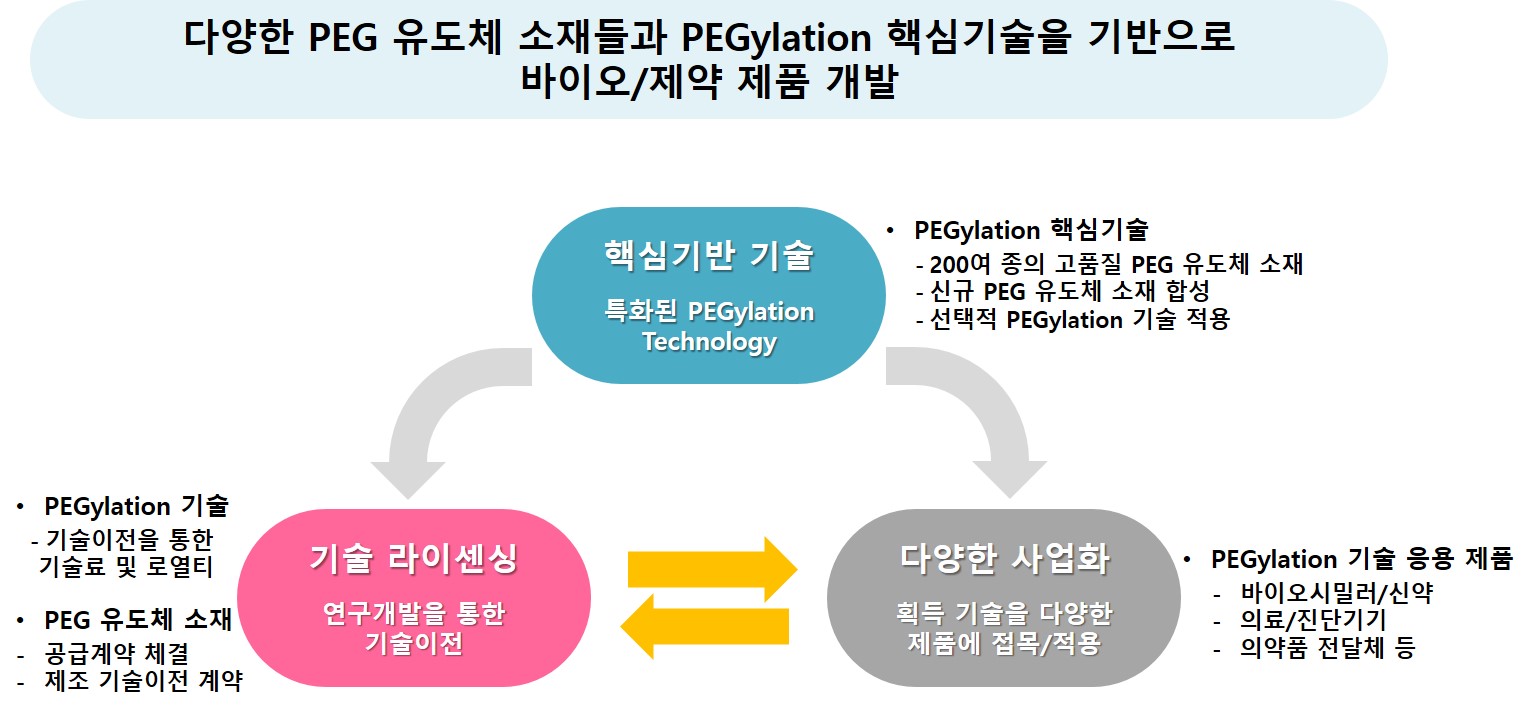

(1) PEG 유도체 소재

(가) 제품 개요

PEG 유도체 소재는 약리활성이 없는 생체 고분자 소재로서 친수성과 소수성 특징(양친매성)을 동시에 가지기 때문에 물과의 친화력이 낮은 의약품과 단백질의 수용성 향상에 도움을 주며, 의약품의 체내 반감기 증가 및 면역원성 조절에 효과적입니다.

(A) (B) (C)

|

|

. |

위 그림의 PEG 유도체 소재(그림 C)는 일반적인 PEG(그림 B) 고분자의 말단부분에 의약품이나 단백질 등과 같은 목표물과 화학적 결합을 할 수 있도록 반응기를 합성하여 붙인 형태를 말합니다. 당사는 이러한 일반적인 PEG에 여러 종류의 반응기(amine, maleimide 등)를 붙여 다양한 종류, 다양한 분자량의 PEG 유도체 소재를 생산하여 판매하고 있습니다.

즉, PEG 유도체 소재의 높은 반응 활성도 및 순도가 PEG 유도체 소재 제조 기술에서 가장 중요한 기술력이며, 이러한 기술력은 당사의 PEG 유도체 소재 제조관련 핵심 인력들의 오랜 노하우가 직접적으로 반영된 성과입니다.

특히, Intas사 pegfilgrastim 바이오시밀러의 PEG 유도체 원료인 P1PAL-20 소재는 대량 생산을 위해 당사 건물 1층의 미국GMP(cGMP) 시설에서 생산하고 있습니다. 이 PEG 유도체 소재 생산 시설은 2018년 2월 EMA QP(Quality Person)의 실사(audit)를 받아 제조승인을 받았으며, 연간 40~80 kg의 P1PAL-20을 생산/판매하고 있습니다.

이와 같이 당사의 PEG 유도체 소재 생산 기술력은 200여 가지 PEG 유도체 소재를 1g 규모의 연구용 소량에서 국제 GMP 수준급의 수십 kg 규모까지 세계에서 인정받는 품질로 제조 가능한 우월성을 가지고 있습니다.

(나) 제품의 기능

|

소재 |

종 류 |

분자량 |

구 조 식 |

기능 및 용도 |

||

|---|---|---|---|---|---|---|

|

mPEG 유도체 |

mPEG-amine |

2k 5k 10k 12k 20k 30k |

|

의약품 바이오시밀러 진단기기 |

||

|

mPEG-maleimide |

||||||

|

mPEG-propionaldehyde |

||||||

|

mPEG-succinimidylsuccinate |

||||||

|

mPEG-nitrophenylcarbonate |

||||||

|

등 50여 가지 |

||||||

|

di-PEG 유도체 |

PEG-diamine |

2k 5k 10k 12k 20k 30k |

|

성형 dermal filler Drug delivery (DDS;약물전달 시스템) |

||

|

PEG-dimaleimide |

||||||

|

PEG-dipropionaldehyde |

||||||

|

PEG-succinimidylsuccinate |

||||||

|

PEG-dinitrophenylcarbonate |

||||||

|

등 50여 가지 |

||||||

|

4-arm PEG 유도체 |

4-arm-PEG-amine |

10k 13k 17k 20k |

|

의료기기 sealant nanotechnology (나노기술) |

||

|

4-arm-PEG-succinimidylsuccinate |

||||||

|

4-arm-PEG-succinimidylglutarate |

||||||

|

등 30여 가지 |

||||||

|

6-arm PEG 유도체 |

6-arm-PEG-amine |

10k 13k 15k 17k 20k |

|

Hydrogel Nanotechnology (나노기술) |

||

|

6-arm-PEG-succinimidylsuccinate |

||||||

|

6-arm-PEG-succinimidylglutarate |

||||||

|

등 30여 가지 |

(다) 제품의 필요성

PEG 유도체 소재를 이용한 PEGylation 기술의 효과입니다.

|

|

PEGylation 기술효과 |

① PEGylation 된 의약품이나 치료용 단백질의 전체 분자량의 증가로 인해 신장 제거율이 낮아져 약물의 체내 잔존시간 즉, 혈중 반감기 증가

② PEG의 ‘마스킹 효과’에 의해 인체 면역 시스템, 즉 항체가 인식하는 epitope*을 가림으로써 약물의 면역원성과 항원성을 낮춰줌

③ PEG의 steric hindrance**에 의해 체내 단백질 분해효소(proteolytic enzyme)의 접근이 막아짐으로써 단백질 분해효소에 대한 안정성 증가

④ PEGylation은 PEG 유도체 소재의 양친매성(분자에 친수기와 소수성을 모두 갖는 화합물) 특징으로 인해 물과의 친화력이 낮은 소수성 의약품과 단백질의 수용성을 향상

⑤ 독성 등의 부작용 완화

* 항체, B세포, T세포등의 면역계가 항원을 식별하게 해주는 항원의 특정한 부분

** 원자단의 부피가 커서 반응을 저해하는 효과

위와 같이 PEGylation 효과를 바탕으로 다양한 PEG 유도체 소재를 이용한 PEGylation 제품들이 꾸준히 연구개발되고 있습니다.

(2) 호중구 감소증 치료제 pegfilgrastim 바이오시밀러(Pelgraz®, Lapelga™, Neupeg™)

(가) 제품 개요

호중구 감소증(Neutropenia)은 혈액 내 세균이나 박테리아가 몸에 침범했을 경우 세균을 파괴하고 방어하는 역할을 하는 호중구(백혈구 내 50~70%)가 감소된 경우를 말합니다. 호중구의 감소는 골수에 이상이 생기거나 암, 약물, 방사선 노출 등의 원인으로 유발되며, 특히 항암 치료시 발생되는 호중구 감소증은 주로 화학요법 치료 후 5~7일 후에 발생하여, 호중구 감소정도에 따라 의학적 응급상황으로 다루는 질환입니다. 즉, 호중구 수치가 저하되어 있는 환자에게 감염은 심각한 위험이기 때문에 즉각적인 조치를 필요로 하며, 과립구 생산을 자극하고 호중구기능을 증진시키는 filgrastim(재조합 단백질: G-CSF(Granulocyte colony-stimulating factor) 제품이 주로 사용되었습니다.

그러나 filgrastim은 치료제로 주사하였을 경우 항원성이 높고, 체내 잔류시간이 짧아 지속적인 약리효과를 위해 주기적으로 반복투여 해야 하는 단점이 있으며, 이러한 단점을 극복하기 위해 filgrastim에 PEGylation 기술을 적용한 pegfilgrastim 제품이 Amgen사의 Neulasta이며, 세계 판매시장이 최고 5조원이며, 2015년 10월 미국특허가 만료되었습니다.

바이오시밀러 제품은 오리지널 신약의 복제품으로 오리지널과 비교하여 생물적 효능의 동등성 및 안전성을 임상시험을 통하여 입증하여서 미국 FDA 등 관련 기관의 품목허가 승인을 획득하여야 시장에 출시할 수 있습니다. 일반 화학적 합성 복제의약품(Generic)은 원료와 제조방법에 상관없이 오리지널 합성의약품과 같은 효능을 가지므로 임상시험이 필요 없어 저렴한 비용에 개발이 가능하지만, 바이오시밀러는 살아있는 세포를 이용하여 단백질을 추출, 의약품을 생산하기 때문에 사용하는 세포, 배양조건, 정제방법 등에 따라 효능이 달라질 가능성이 높습니다. 따라서 임상시험을 통해 오리지널 바이오의약품과의 동등성(similarity)을 증명하는 것이 가장 중요합니다.

당사 pegfilgrastim 바이오시밀러의 2007년 인도승인은 세계최초의 pegfilgrastim 바이오시밀러 승인이였으며, 미국과 유럽의 추가 임상을 통해 2018년 4월 5일 Apobiologix (Apotex 자회사)의 제품명 Lapelga™로 캐나다 최초의 pegfilgrastim 바이오시밀러 품목 승인, 2018년 9월 27일 유럽의약품청(EMA)의 Pelgraz®(Intas: Acord Healthcare)의 품목허가, 그리고 기타 호주, 독일, 영국, 멕시코 등 여러 나라에서 승인을 획득하였습니다.

(나) 제품의 기능

당사의 바이오시밀러 제품은 Amgen사의 Neulasta 의 바이오시밀러 제품입니다. Filgrastim 단백질이 PEG 유도체 소재의 공유 결합에 의해 분자량이 증가하면서 신장을 통해 쉽게 체외로 배출되지 않고, PEGylation에 의해 항원성이 낮아지면서 반감기와 작용 지속시간이 증가하여 화학요법 주기당 1회 투여로 기존의 filgrastim과 다른 편의성과 약효가 증대된 pegfilgrastim (Neulasta) 제품의 바이오시밀러로서 당사의 Pegfilgrastim 바이오시밀러 Pelgraz(Neupeg, Lapelga)는 오리지널 의약품과 동일한 효과와 기능을 나타냅니다.

![이미지: [당사의 바이오시밀러 Pelgraz]](pelgraz-2.jpg) |

|

[당사의 바이오시밀러 Pelgraz] |

(다) 제품의 필요성

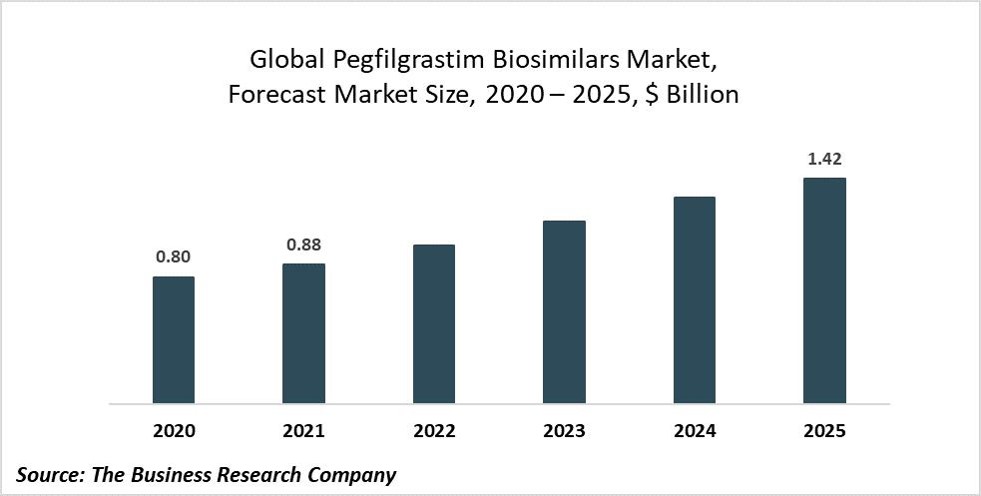

여러 형태의 암 발생률이 증가하기 때문에 화학요법으로 유발되는 호중구 감소증 치료제 시장은 상당한 성장을 보일 것으로 예측하며, 호중구감소증 치료제 중 filgrastim을 기반으로 한 제품이 가장 큰 시장을 형성하며, 또한 전체 위험도가 높은 화학요법 환자들을 대상으로 filgrastim의 예방 치료법이 권고되어, filgrastim의 시장은 더욱 성장 할 것으로 예측합니다.

바이오시밀러는 일반적으로는 세포 배양 혹은 유전자 재조합을 통해 생산되는 단백질이나 호르몬 등의 형태입니다. 그리고, 바이오신약에 비해 상대적으로 개발비용 및 개발기간을 절감할 수 있고, 제품 가격이 바이오신약의 약 70% 수준이며, 이미 검증된 제품을 생산하기 때문에 단기간에 성장이 가능하다는 장점이 있습니다. 또한 세계 각국이 의료비 재정부담을 축소하고, 의약품에 대한 환자 접근성 개선 등을 위해

아태 시장을 중심으로 신약 의약품 대비 저렴한 복제약 사용을 장려할 것으로 보여 바이오시밀러 시장이 급격히 확대될 전망입니다.

의료비 지출 비중 및 바이오 의약품 소비액이 가장 높은 미국도 의료 재정 절감을 위해 바이오시밀러의 사용을 권장하는 추세입니다.

(3) 구강건조증 치료제 MucoPEG™

(가) 제품 개요

고령화 및 항암치료를 포함한 방사선 치료 등으로 인해 구강건조 환자가 증가하고 있으며, 따라서 암환자 및 인구 고령화는 구강건조 환자 수의 비례적 증가의 원인이 되고 있습니다.

구강건조증(xerostomia)은 노화 또는 항암 치료시 수반하는 부작용, 기타 질병 등과 같은 여러 가지 원인에 의하여 타액의 분비량이 감소되어 구강 점막이 건조화 되는 질환입니다. 타액은 구강의 주요기능을 원활하게 유지하고, 구강 점막을 보호하는 중요한 역할을 하는데, 타액 분비량이 감소되어 구강 건조증이 생기면 저작기능과 언어기능의 이상을 호소하게 되고, 심한 구취와 충치가 발생되며 정도에 따라 구강 점막의 작열감 또는 구강 점막의 궤양 등으로 심한 고통을 겪게 됩니다.

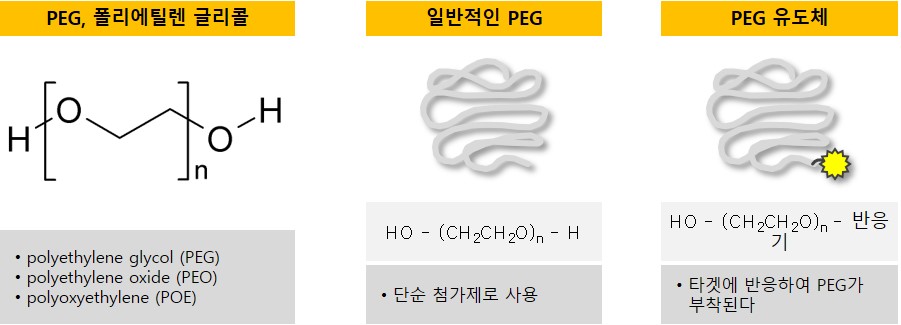

당사는 일반적인 PEG 소재의 보습기능과 PEG 유도체의 반응기에 의한 PEGylation 공유결합 기술을 응용하여 구강 건조증 치료제 MucoPEG을 개발하였습니다.

(나) 제품의 기능

기존의 구강건조 제품들은 점성을 증가시켜 수분 증발을 막는 CMC(Carboxymethyl cellulose: 카르복시메틸셀룰로오스) 성분, 보습성분의 글리신(glycine) 그리고, 단맛의 솔비톨(sorbitol) 과 같은 성분을 포함한 인공타액 목적의 제품이 상용화 되고 있습니다. 해당 제품들의 제형은 가글제, 스프레이, 치약 같은 젤 타입 등 다양한 형태로 판매되고 있으나 일시적인 보습효과로 구강건조 증상을 완화하여, 효과의 지속성이 짧아 환자들의 만족도가 낮습니다.

그래서 당사는 MucoPEG™ 구강건조증 치료제에 당사의 PEG 유도체 소재와 이를 이용한 구강점막의 PEGylation 기술을 적용하여 건조한 구강점막의 보습 지속성을 증가시키는 제품을 개발하였습니다.

[ 구강 건조증 치료제 MucoPEG ]

|

MucoPEG Product |

Packet Insert |

||||

|

|

구강건조증(xerostomia) 치료제인 MucoPEG™의 작용 기전은 4 개의 가지 구조의 4arm-PEG 유도체(P4SG-10; 4-arm Polyethylene Glycol-Succinimidyl Glutarate 10,000)를 노화 또는 두경부암 방사선 치료, 쇼그렌증후군 등의 질병으로 인해 건조해진 구강 점막 및 점막하 조직에 처리 시, 구강 점막 세포 표면의 아민(amine) 작용기와 PEG 유도체의 N-하이드록시숙신이미드(N-hydroxysuccinimide) 작용기 간의 PEGylation 반응이 일어나게 함으로써, 점막 세포 표면에 PEG로 구성된 보습층이 화학적으로 공유결합 되어 지속적인 보습력이 유지되도록 하는 제품입니다.

![이미지: [MucoPEG 구강점막 적용모식도]](mucopeg%20%EC%A0%81%EC%9A%A9%EB%AA%A8%EC%8B%9D%EB%8F%84.jpg) |

|

[MucoPEG 구강점막 적용모식도] |

(다) 제품의 필요성

인구 고령화, 암 진단기술 발달, 생활습관의 변화 등 여러 원인으로 암 발생률이 증가하여 암 환자들의 항암 및 방사선 치료에 의한 합병증으로 구강건조증이 증가하고, 이외에도 고혈압, 당뇨 등 노인성 질환에 치료제로 사용되는 약 1,800개 약물의 부작용이 구강 건조증을 유발한다는 보고가 있습니다.

따라서 증가하는 구강 건조증 치료를 위해, 기존의 잦은 물 섭취, 사탕이나 껌을 이용한 일시적인 관리법이나 타액 분비를 촉진하여 눈물, 콧물 등의 기타 타액까지 증가되는 부작용의 처방 의약품이 아닌, 건조로 인해 손상된 점막에 자극 없이 오랫동안 보습을 유지하고, 구강 내 세균 증식을 억제하여 구내염 및 구취 등을 개선하는 구강 건조증 치료제의 개발이 필요합니다.

3. 원재료 및 생산설비

가. 매입 현황

(1) 원재료 매입현황

| (단위: 천원) |

|

품목 |

구분 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|---|---|---|---|---|

| P1OH-5 | 국내 | - | - | 65,975 |

| P1OH-10 | 국내 | 2,000 | 76,373 | - |

|

P1OH-20 |

국내 |

1,098,359 | 347,362 | 1,058,232 |

|

P1OH-30 |

국내 |

72,449 | - | - |

|

P1OH-2 |

국내 |

216,800 | - | - |

| P2OH-3 | 국내 | - | 2,300 | - |

| P2OH-5 |

국내 |

- | 500 | - |

| P4OH-10 | 국내 | - | 15,000 | - |

| P4OH-20 |

국내 |

300 | - | - |

| P6OH-20 | 국내 | - | - | 3,000 |

| P6OH-40 | 국내 | - | 1,500 | - |

|

합계 |

국내 | 1,389,908 | 443,035 | 1,127,207 |

| (참고: 원재료 품목으로 기재된 PEG는 유도체 소재가 아닌 PEG 유도체를 합성하기 위한 기본 원료입니다. 예를 들어, P1OH-20은 분자량이 20 kDa(20,000 Da)인 PEG 유도체 소재를 합성하기 위해 사용하는 원재료이며, 당사의 PEG 유도체 소재 주요품목 중 하나인 P1BTC-20과 P1PAL-20 등을 합성할 때 P1OH-20을 사용합니다.) |

(2) 부재료 매입현황

| (단위: 천원) |

|

품목 |

구분 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|---|---|---|---|---|

|

염화메틸렌 |

국내 |

57,437 | 42,663 | 41.449 |

|

에틸에테르 |

국내 |

64,028 | 63,078 | 53.190 |

|

다이옥산 |

국내 |

21,155 | 20,803 | 6.190 |

|

기타 |

국내 |

327,972 | 259,856 | 162.704 |

|

합계 |

국내 |

470,592 | 386,401 | 263,533 |

나. 원재료의 제품별 비중

|

사업연도 |

주요 제품명 |

원재료명 |

원재료 비중(%) |

|---|---|---|---|

| 2021년 (제25기) |

P1PAL-20 | mPEG-OH 20,000 | 81.61 |

| 1,4-Dioxane | 7.56 | ||

| 기타 | 10.83 | ||

| P1MAL-5 | mPEG-OH 5,000 | 3.67 | |

| PFP-TFA | 47.91 | ||

| 기타 | 48.42 | ||

| P1AM-5 | mPEG-OH 5,000 | 58.25 | |

| 기타 | 41.75 | ||

| P1AA-2 | mPEG-OH 2,000 | 48.72 | |

| MgSO4 | 19.72 | ||

| 기타 | 31.56 | ||

| 2022년 (제26기) |

P1PAL-20 | mPEG-OH 20,000 | 77.82 |

| 1,4-Dioxane | 6.37 | ||

| 기타 | 15.82 | ||

| P1MAL-5 | mPEG-OH 5,000 | 4.93 | |

| PFP-TFA | 35.99 | ||

| 기타 | 59.07 | ||

| P1AM-5 | mPEG-OH 5,000 | 50.7 | |

| 기타 | 49.3 | ||

| P2SP-3 | PEG-OH 3,400 | 16.98 | |

| DCC | 4.31 | ||

| 기타 | 78.71 | ||

| 2023년 (제27기 3분기) |

P1PAL-20 | mPEG-OH 20,000 | 78.04 |

| 1,4-Dioxane | 6.39 | ||

| 기타 | 15.57 | ||

| P1MAL-5 | mPEG-OH 5,000 | 4.93 | |

| PFP-TFA | 35.99 | ||

| 기타 | 59.07 | ||

| P1AM-5 | mPEG-OH 5,000 | 44.65 | |

| 기타 | 55.35 | ||

| P1SS-5 | mPEG-OH 5,000 | 42.83 | |

| Succinic anhydride | 8.21 | ||

| 기타 | 48.96 |

다. 원재료 가격변동추이

| (단위: 원, 달러) |

|

품목 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|

|---|---|---|---|---|

| P1OH-5 | 국내 | - | - | 3,238,163 ($2,500) |

| P1OH-10(주1) | 국내 | 2,000,000 | 6,716,690 ($5,300) |

- |

|

P1OH-20 |

국내 |

4,290,464 ($3,800) |

4,815,740 ($3,800) |

4,922,007 ($3,800) |

|

P1OH-30 |

국내 |

7,244,900 ($6,500) |

- | - |

|

P1OH-2 |

국내 |

800,000 | - | - |

| P2OH-3 | 국내 | - | 200,000 | - |

| P2OH-5 |

국내 |

- | 500,000 | - |

| P4OH-10 | 국내 | - | 500,000 | - |

| P4OH-20 |

국내 |

3,000,000 | - | - |

| P6OH-20 | 국내 | - | - | 1,000,000 |

| P6OH-40 | 국내 | - | 1,500,000 | - |

|

염화메틸렌(A) |

국내 |

28,000 | 47,500 | 47,500 |

|

에틸에테르(B) |

국내 |

64,000 | 114,000 | 114,000 |

|

다이옥산(C) |

국내 |

95,000 | 140,000 | 140,000 |

|

참고1. 원료의 가격산출기준은 단가(원/kg)로 기입하였습니다. 참고2. (A)의 가격산출기준은 단가(원/24kg)로 기입하였습니다. 참고3. (B)의 가격산출기준은 단가(원/18L)로 기입하였습니다. 참고4. (C)의 가격산출기준은 단가(원/2L)로 기입하였습니다. |

라. 주요 매입처에 관한 사항

| (단위: 천원) |

|

품목 |

구 입 처 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|

|---|---|---|---|---|---|

| P1OH-5 | 국내 | 파미셀(주) 케미컬사업부문 |

- | - | 65,975 |

|

P1OH-10 |

국내 |

대창화학 |

2,000 | - | - |

|

파미셀(주) 케미컬사업부문 |

- | 76,373 | - | ||

|

P1OH-20 |

국내 |

파미셀(주) 케미컬사업부문 |

1,098,359 | 347,362 | 1,058,232 |

|

P1OH-30 |

국내 |

파미셀(주) 케미컬사업부문 |

72,449 | - | - |

|

P1OH-2 |

국내 |

파미셀(주) 케미컬사업부문 |

216,800 | - | - |

| P2OH-3 | 국내 | 대창화학 | - | 2,300 | - |

|

P2OH-5 |

국내 |

대창화학 |

- | 500 | - |

|

P4OH-10 |

국내 |

대창화학 |

- | 15,000 | - |

| P4OH-20 |

국내 |

대창화학 |

300 | - | - |

|

P6OH-20 |

국내 |

대창화학 |

- | - | 3,000 |

|

P6OH-40 |

국내 |

대창화학 |

- | 1,500 | - |

|

합계 |

1,389,908 | 443,035 | 1,127,207 | ||

마. 생산능력 및 생산실적

(1) PEG 유도체 소재

당사의 다양한 PEG 유도체 소재는 1998년 가장 빠른 제품화로 국내외 많은 거래처에 판매하며 그 품질을 인정받고 있습니다. 그러나 더욱더 다양한 PEG 유도체 소재의 개발 및 대량생산을 위해 생산 설비 및 인력, 분석 장비 등을 확대/구축하고 있으며, 2016년 7월 현재의 군포 신사옥을 임차하여 생산시설 증대 및 GMP 수준급 시설을 완료하였습니다. 해당 시설로 연간 100kg 이상의 PEG 유도체 소재생산 능력을 갖추었으며, 2018년 2월 EU EMA 실사를 완료하였습니다.

|

품 질 |

GMP급 기준 (2018.12 ~ ) |

ISO 9001 기준 (2002 ~ ) |

|

작업모드 |

Semi-automated |

Manual |

|

생산규모 |

20 kg per batch |

10 kg per batch |

|

생산기간(Batch Run Time) |

2 ~ 3 weeks per batch |

2 ~ 4 weeks per batch |

|

연간 생산규모 |

200 kg per year |

100 kg per year |

| (단위: Kg, 백만원) |

|

제품 품목명 |

구 분 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|||

|---|---|---|---|---|---|---|---|

|

수량 |

금액 |

수량 |

금액 |

수량 |

금액 |

||

|

PEG 유도체 |

생산능력 |

250Kg |

- |

250Kg | - | 250Kg | - |

|

생산실적 |

259.80Kg |

- |

192.40Kg | - | 117.72Kg | - | |

|

가동율 |

103.9% |

- |

76.96% | - | 47.09% | - | |

(2) 호중구 감소증 치료제 pegfilgrastim 바이오시밀러

당사의 로열티 및 기술이전 제품인 pegfilgrastim 바이오시밀러 제품은 관련 기술의 연구개발을 완료하여 제휴업체에 기술이전을 통하여 생산 및 분석기술을 이전한 후 제휴업체에서 생산하는 방식입니다. 따라서 기술이전 및 로열티 사업의 생산 및 설비에 관한 내용은 해당사항이 없습니다.즉, 바이오시밀러 의약품인 pegfilgrastim Lapelga™(Pelgraz®, Neupeg™)은 인도 Intas 사에서 생산이 이루어지고 있습니다.

(3) 구강건조증 치료제 MucoPEG™

MucoPEG™의 FDA 510(k) 판매허가를 위해, GMP 수준급 생산 설비 및 장비, 원료 및 중간제품, 완제품 분석장비 등 모든 장비를 GMP 기준에 따라 구입, 관리하며 MucoPEG™을 자체 생산하고 있습니다. 현재 MucoPEG™ 생산 규모가 batch당 1kg(980~ packet)으로 크지 않으나, 최근 중국 업체로의 기술이전 및 판매, 중국내 MucoPEG™ 허가를 위한 자료준비, 중국내 예비 임상 등 MucoPEG™ 수요가 증가하여, 생산규모를 증대하기 위한 생산 설비 및 인력을 충원하고 있습니다.

|

구분 |

현황 |

|

작업 모드(Work mode) |

Semi-automated |

|

생산규모(Batch size) |

1 kg/batch, 5kg/batch* |

|

생산기간(Batch Run Time) |

2주/batch |

|

연간 생산규모 |

120 kg |

| (단위: Kg(g), 백만원) |

|

제품 |

구 분 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|||

|---|---|---|---|---|---|---|---|

|

수량 |

금액 |

수량 |

금액 |

수량 |

금액 |

||

|

MucoPEG |

생산능력 |

40 kg |

- |

60 kg |

- |

60 kg | - |

|

생산량 |

30.5kg |

- |

- |

- |

- | - | |

|

가동율 |

76.3% | - | - |

- |

- | - | |

|

- 생산실적은 해당연도 생산량 중 매출실적이 발생한 양으로 기입. - 가동율은 해당연도 생산량/생산능력 x 100(%)로 계산, - 기말재고는 정확한 기록을 위해 g으로 기재하였음. 'g’은 MucoPEG 1g/packet으로 표기함. 또한, batch당 분석 및 안정성 시험으로 약 100g씩 사용됨으로 재고량에 감소로 반영됨. |

바. 생산설비에 관한 사항

| (단위: 천원) |

|

자산별 |

소재지 |

기초 가액 |

당기증감 |

대체 |

당기 상각 |

분기말 가액 |

|

|---|---|---|---|---|---|---|---|

|

증가 |

감소 |

||||||

| 토지 | 본사 | 22,520,157 | - | - | 22,520,157 | ||

| 기계장치 |

본사 |

221,532 | - | - | - | (44,375) | 177,157 |

| 차량운반구 |

본사 |

- | - | - | - | - | - |

| 공구와기구 |

본사 |

6,109 | - | - | - | (3,180) | 2,929 |

| 비품 |

본사 |

190,812 | 20,481 | - | - | (56,970) | 154,323 |

| 시설장치 |

본사 |

82,668 | - | - | - | (37,431) | 45,236 |

| 구축설비자산 |

본사 |

1,332,268 | - | - | - | (206,839) | 1,125,429 |

| 건설중인자산 | 본사 | 1,074,114 | 5,468,523 | - | - | - | 6,542,637 |

| 사용권자산 | 본사 | 1,106,586 | - | - | (323,183) | (236,249) | 547,155 |

|

합계 |

- |

26,534,246 | 5,489,004 | - | (323,183) | (585,044) | 31,115,023 |

| 주1) | 해당 토지는 당사의 단기차입금과 관련하여 담보로 제공(채권최고액 204억)되어 있습니다. |

| 주2) | 상기 건설중인자산 취득원가에는 자본화이자비용 352,685천원이 포함(자본화이자율 4.02%)되어 있습니다. |

4. 매출 및 수주상황

가. 매출현황

(1) 로열티 및 기술이전

| (단위: 천원, 달러) |

|

매출 유형 |

품 목 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|

|---|---|---|---|---|---|

|

기술료 로열티 |

PHARMASOLUTION LIMITED |

기술료 (MucoPEG)™ |

190,068 ($175,000) |

- | - |

|

Intas Pharma. |

로열티 (Neupeg™) |

2,751,973 ($2,416,034) |

1,936,603 ($1,500,325) |

3,321,075 ($2,549,514) |

|

|

합계 |

기술료 및 로열티 합계 |

2,942,041 ($2,591,034) |

1,936,603 ($1,500,325) |

3,321,075 ($2,549,514) |

|

(2) 제품

| (단위: 천원, 달러) |

|

매출 유형 |

품 목 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|

|---|---|---|---|---|---|

|

제품 |

P1PAL-20 |

수출 |

4,509,251 ($3,870,000) |

4,154,809 ($3,190,000) |

5,509,788 ($4,238,000) |

|

내수 |

- | - | - | ||

|

소계 |

4,509,251 ($3,870,000) |

4,154,809 ($3,190,000) |

5,509,788 ($4,238,000) |

||

| P1AA-2 | 수출 | 1,713,192 ($1,520,000) |

- | - | |

| 내수 | - | - | - | ||

| 소계 | 1,713,192 ($1,520,000) |

- | - | ||

|

P1MAL-5 |

수출 |

183,773 ($160,300) |

60,475 ($47,000) |

53,195 ($40,650) |

|

|

내수 |

986 | - | - | ||

|

소계 |

184,759 ($160,300) |

60,475 ($47,000) |

53,195 ($40,650) |

||

|

P1AM-5 |

수출 |

111,462 ($99,000) |

109,871 ($85,800) |

136,800 ($105,600) |

|

|

내수 |

9,865 | 9,736 | 5,193 | ||

|

소계 |

121,327 ($99,000) |

119,607 ($85,800) |

141,993 ($105,600) |

||

| P2SP-3 |

수출 |

- | 306,092 ($214,500) |

- | |

|

내수 |

- | - | - | ||

|

소계 |

- | 306,092 ($214,500) |

- | ||

|

기타유도체 |

수출 |

422,732 ($369,515) |

812,526 ($635,175) |

467,836 ($355,225) |

|

|

내수 |

32,283 | 30,284 | 39,652 | ||

|

소계 |

455,015 | 842,810 | 507,488 | ||

| MucoPEG | 수출 | 39,409 ($28,600) |

- | - | |

| 내수 | - | - | - | ||

| 소계 | 39,409 ($28,600) |

- | - | ||

|

합계 |

수출 |

6,979,819 ($6,047,415) |

5,443,771 ($4,172,475) |

6,167,619 ($4,739,475) |

|

|

내수 |

43,134 | 40,020 | 44,845 | ||

|

합계 |

7,022,953 | 5,483,792 | 6,212,464 | ||

나. 수주현황

| (단위 :천원,달러) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| P1PAL-20 | 2023년 상반기 |

2023년 하반기, 2024년 상반기 |

- | 1,646,035 ($1,224,000) |

- | 617,263 ($459,000) |

- | 1,028,772 ($765,000) |

| 2023년 상.하반기 |

2024년 상반기 |

- | 3,360,655 ($2,499,000) |

- | - | - | 3,360,655 ($2,499,000) |

|

| 합 계 | - | 5,006,690 ($3,723,000) |

- | 617,263 ($459,000) |

- | 4,389,427 ($3,264,000) |

||

| (*) 수주총액 및 잔고는 2023.9.30 환율($1,344.8)을 적용하였고, 기납품액은 실제 매출액을 기재하였습니다. (*) 수주잔고는 제출일 현재 기준으로 작성하였습니다. (*) 영업비밀로 인해 수량은 기재하지 않았습니다. |

다. 판매조직

| 구분 |

판 매 제 품 |

사업모델 |

|

PEG 유도체 소재 |

200여종의 PEG 유도체 소재 |

주문생산, 직접 판매/유통업체(중국) |

|

제조 기술이전 PEG 유도체 |

공급계약 판매 |

|

|

PEGylation 기술 응용 제품 |

pegfilgrastim 바이오시밀러 |

기술이전 및 로열티 |

|

MucoPEG™ 구강건조증 치료제 |

기술이전 및 직접 판매 |

|

|

파이프라인 연구개발 제품 |

기술이전 |

(1) PEG 유도체 소재

회사의 모든 제품에 대해서 당사 홈페이지(www.sunbio.com)에 관련 정보를 게시하고, 국내외 영업은 당사 생체고분자 사업부에서 담당하고 있습니다. 해외영업은 주로 고객사 방문, 해외 학술회의 참석, 인적네트워크를 통한 이메일, 유선을 통해 당상 홈페이지를 홍보하고 제품을 판매를 하고 있습니다.

국내영업은 당사 홈페이지(www.sunbio.com) “ORDER & INQUIRIES” 및 유선을 통해 주문을 받고 있으며 별도의 영업부서는 없으며 생체고분자 사업부 내에 마케팅 업무 담당자가 주문 수주 및 제품발송을 담당하고 있습니다. 그 외 국내 학술회의 참석 및 고객사 방문을 통하여 제품을 홍보하고 있습니다.

(2) 호중구 감소증 치료제 pegfilgrastim 바이오시밀러

당사의 pegfilgrastim 바이오시밀러 제품은 기술이전 업체인 Intas사 및 Intas 자회사 Accord Healthcare, 그리고, 캐나다 Apotex 사의 자회사인 Apobiologix 사가 판매하고 있습니다.

(3) 구강건조증 치료제 MucoPEG™

중국 내 판매를 위해 Guangzhou Bairui 사의 자회사인 PharmaSolution사에 MucoPEG을 기술이전 하였으며, 중국 내 구강건조증 환자를 대상으로 한 임상시험 및 제품 승인을 준비하고 있습니다. 중국내 허가 획득 후, Guangzhou Bairui(PharmaSolution사)가 홍콩과 마카오를 포함한 중국내 판매를 담당할 예정입니다.

미국내 판매를 위해 미국 내 구강 건조증 환자들을 대상으로 GSK사의 Biotene 가글 제품과 당사의 MucoPEG 비교 임상 결과를 바탕으로 기술이전을 통한 판매를 진행할 예정입니다.

라. 판매경로

(1) PEG 유도체 소재

당사의 PEG 유도체 소재 제품은 2010년부터 중국과 동남아 시장은 주로 Guangzhou Bairui 사(유통업체)를 통해 판매하였으며, 2018년 이후 중국 매출의 대부분을 차지하고 있습니다. 그 외, 국내 및 해외 판매는 중간 도매상이나 유통업체를 통하지 않고 직접 최종 고객에게 판매하고 있습니다. 중국 유통업체를 통한 판매경로 및 직접판매에 따른 매출액 비중은 아래와 같습니다.

| (단위: 천원) |

|

년도 |

매출유형 |

품목 |

구분 |

판매경로 |

판매경로별 매출액 |

|---|---|---|---|---|---|

|

2021년도 |

제품 |

PEG 유도체 |

수출 |

직접판매 |

6,757,584 ($5,863,975) (96.76%) |

|

유통업체(중국) |

182,826 ($163,340) (2.62%) |

||||

|

국내 |

직접판매 |

43,134 (0.62%) |

|||

| 2022년도 (제26기) |

제품 |

PEG 유도체 |

수출 |

직접판매 |

4,891,074 ($3,738,975) (89.19%) |

|

유통업체(중국) |

552,697 ($433,500) (10.08) |

||||

|

국내 |

직접판매 |

40,020 (0.73%) |

|||

| 2023년도 (제27기 3분기) |

제품 |

PEG 유도체 |

수출 |

직접판매 |

5,943,020 ($4,571,175) (95.66%) |

|

유통업체(중국) |

224,599 ($168,000) (3.62) |

||||

|

국내 |

직접판매 |

44,845 (0.72%) |

(2) 구강건조증 치료제 MucoPEG™

MucoPEG 제품은 중국 및 미국의 기술이전 업체를 통한 판매를 진행할 예정입니다.

마. 판매전략

(1) PEG 유도체 소재

당사는 홈페이지(www.sunbio.com)의 PEG-PRODUCTS 카테고리에 PEG 유도체 소재 및 PEGylation 기술을 통한 신약개발, 전략적 제휴, 제품 홍보를 통해 영업을 하고 있습니다. PEG 유도체 소재는 당사 홈페이지를 통한 주문 및 직접 주문에 따라 고객의 요구에 맞추어 소량(g) 다품종 및 대량생산(kg), 그리고 GMP 수준급의 대량 생산을 통해 고품질의 제품을 판매를 하고 있습니다. 200여 종의 PEG 유도체 소재는 합성 방법과 분리정제 공정 등에 따라 판매가는 상이합니다.

바이오/제약 등, 바이오의약품의 확대에 따른 PEG 유도체 소재의 사용이 증가할 것으로 예상하며, 특히 2019년 코로나-19 펜데믹 상황의 백신을 위한 mRNA 전달체 원료로 당사의 PEG 유도체 소재가 판매되며 당사의 PEG 유도체 소재 생산 및 품질 수준이 한 번 더 검증되었으며, 이에 맞추어 PEG 유도체 소재 영업을 활발히 하고 있습니다.

(가) 미국 및 유럽지역 영업전략

해외 학술회의 및 박람회 등을 통하여 PEG 유도체 소재 및 당사의 PEGylation 기술 제품(Pegfilgrastim 바이오시밀러, MucoPEG), 그리고 당사를 홍보하고있습니다. 앞으로도 박람회 및 전시회의 참여로 당사의 생체고분자 PEG 유도체 소재들에 대한 홍보 및 PEGylation 기술 관련 업계의 최신동향을 파악하여 경쟁력 있는 새로운 PEG 유도체의 합성 및 PEGylation 기술 응용 신제품 개발로 영업을 확대할 계획입니다.

(나) 중국 및 동남아 제 3세계 시장 영업전략

중국 내 의약품 관련 영업망을 구축하고 있는 광저우 바이루이와 중국내 당사 PEG 제품의 영업을 진행하고 있으며, 이 회사를 통하여 동남아 및 제 3세계 시장 진출도 병행하여 진행하면서 적극적으로 영업망을 확대하고 있습니다. 광저우 바이루이사를 통한 중국내 매출이 연간 4억원 정도이며, 현재는 중국의 End user들이 임상을 진행하고 있어서 판매량이 많지 않으나, 점차 End user들의 임상이 성공하여 시장에 최종의약품이나 의료기기가 출시되면 판매량이 기하급수적으로 증가할 것을 예상합니다.

(다) 국내시장 영업 전략

국내 제약회사 및 대학 기관과 공동 연구 및 기술제휴를 통하여 새로운 매출을 창출할 수 있도록 추진하며, 국내 학술회의 및 박람회 참석으로 현재 시장동향 및 기술동향을 파악하여 이에 부응할 수 있는 새로운 제품 설계 및 개발을 진행할 것입니다.

(라) 새로운 PEG 유도체 소재 및 PEGylation 기술 적용 제품 개발

당사는 (ISO 9001의 규정에 따라) 매년 1건 이상의 제품 품질 개선 및 새로운 PEG 유도체 소재의 신제품 개발을 시행하고, 관련 제품을 특허화 하고 있습니다. 이는 국내외 저널 및 관련 뉴스들을 통하여 최신 기술 동향을 파악하고 신제품을 개발함으로써 매출을 향상시켜 나갈 것입니다.

(2) 호중구감소증치료제 pegfilgrastim 바이오시밀러

캐나다 시장에서 pegfilgrastim 바이오시밀러로 가장 먼저 허가/판매되고 있는 당사 제품 Lapelga™는 캐나다의 넘버원 제네릭 제약사 Apotex사의 자회사인 Apobiologix사가 담당하고 있으며, 모회사 Apotex의 탄탄한 마케팅력을 기반으로 고객 확보를 진행 중입니다.

유럽 시장에서 당사의 제품 Pelgraz®는 Accord Healthcare (Intas 사의 유럽 판매전문 자회사)가 판매하고 있으며, Accord는 전 세계 70개국 65개에 이르는 EMENA(Europe, Middle East & North Africa) 시장에서 영업 활동을 하고 있으며, 이미 유럽시장에서 10여 개의 바이오의약품 등을 판매하며 마케팅 및 기업이미지가 좋은 회사로서 알려져 있어, 영국, 유럽연합, 중동 및 북아프리카 등의 판매에 유리합니다.

(3) 구강건조증 치료제 MucoPEG™

당사의 MucoPEG은 미국 및 중국의 판매를 위해 기술이전 로열티 수익 및 주성분 PEG 유도체 소재 판매 수익을 바탕으로 제품과 주성분 원료를 판매할 계획입니다.

먼저 미국의 판매를 위해 MucoPEG의 기술이전 파트너사들과 기술이전을 논의하는 과정에서 MucoPEG의 임상자료 요청이 있었습니다. FDA는 MucoPEG의 510(k) 획득 과정에서 임상자료를 요구하지 않았으나, 당사는 MucoPEG의 기술이전과 마케팅 효과를 극대화하기 위해 미국 내 구강 건조증 환자들을 대상으로 GSK사의 Biotene 가글 제품과 당사 MucoPEG의 비교 임상을 계획하였습니다. 당사는 비교 임상 결과를 바탕으로 MucoPEG의 효과가 미국시장 점유율 1위의 Biotene 제품과 비교하여 효과 동등성 및 우수성이 검증된다면, 파트너사와의 기술이전시 MucoPEG의 기술 우위를 입증하여 기술의 가치평가를 높이고자 합니다. 그리고 기술이전 사업화 지원 및 협상 전략 지원을 위해 전문 컨설팅 업체인 미리어드생명과학과 계약을 체결(2021.10.22)하여, 라이센싱 파트너사 발굴부터 최종 협상까지 전문 자문을 통해 기술이전 계약을 체결할 계획입니다.

또한, 중국 내 판매를 위해 2020년 12월 중국 PharmaSolutions사(Guangzhou Bairui사 자회사)과 MucoPEG의 제조기술이전 및 중국시장 판권을 부여하는 계약체결 후, MucoPEG 중국내 의료기기 등록을 위해 광둥성 NMPA(National Medical Products Administration: 전CFDA)에 제출할 심사서류 및 품질검사를 위한 MucoPEG(blank label) 300 packets 발송(2021.08.18) 한 후, 심사결과를 기다리고 있습니다. 그리고, PharmaSolutions사는 MucoPEG의 적용증 확대의 차원에서 건조한 점막의 보습효과 즉, 인체 외부로부터 접근 가능한 점막부위인 구강, 비강, 질 점막의 보습효를 추가적으로 계획하고 있습니다.

5. 위험관리 및 파생거래

본 사항은 동 공시서류의 III. 재무에 관한 사항 > 5. 재무제표 주석 > 주석 3. 위험관리를 참조하시기 바랍니다.

6. 주요계약 및 연구개발활동

가. 주요 기술이전 내역

공시서류 작성기준일 현재 당사가 체결한 라이센스아웃(License-out) 계약 중 수익발생하는 계약 현황은 다음과 같습니다.

<라이센스아웃 계약 총괄표>

|

품 목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총계약금액 |

지급금액 |

진행단계 |

| P1MAL-5 | Quidel (미국, 구 BioSite, Inc.) |

- | 2005.10.25 | 2010.10.24 | $140,000 | $140,000 | 제품 판매 |

| 호중구 감소증 치료제 |

Intas Pahrmaceuticals Ltd. (인도) |

전세계 | 2013.07.15 | 종료기간 없음 ;마케팅 종료시 |

$900,000 | $650,000 | (주1) |

| MucoPEG | Pharmasolution Limited (중국) |

중국 | 2020.12.25 | 종료기간 없음 ;마케팅 종료시 |

$350,000 | $175,000 | (주2) |

|

합 계 |

$1,390,000 |

$965,000 |

- |

||||

| 주1) | 현재 인도, 캐나다, 유럽 등 지역에서 판매 중이며, 미국 내 판매를 위한 품목허가 심사 중에 있습니다. 미국 품목 허가시 마일스톤 $250,000 수취할 예정입니다. |

| 주2) | 중국 내 판매를 위한 준비 중이며, 중국 판매 허가시 마일스톤 $175,000 수취할 예정입니다. |

(1) PEG 유도체 소재; P1MAL-5 관련 Quidel사 기술이전

당사는 2005년 11월 3일 Quidel(BioSite, Inc.)과 P1MAL-5 PEG 유도체의 제조기술이전 및 공급계약을 체결하였습니다. 해당 PEG 유도체 제품은 2003년 당사가 미국특허로 등록(US 6828401 B2 Preparation method of peg-maleimide derivatives)한 특허품목이며, 당사가 제조하여 Quidel(Biosite)에 공급하는 것이며, 이 제품의 제조공정 및 분석방법에 관한 기술을 공유하고, 공급계약을 체결 한 것입니다. 이 제품은 Biosite의 다양한 진단 기기의 제조에 사용되었으며, 인수 합병과정을 거치면서도 관련 제품은 인수합병의 주된 품목으로 작용하여 현재까지 꾸준히 당사의 P1MAL-5 유도체 소재가 사용되고 있습니다.

[P1MAL-5 관련 Quidel사 기술이전(수출) 계약 주요 내용]

|

구분 |

내용 |

|---|---|

|

① 계약상대방 |

Biosite Incorporated (미국) |

|

② 계약내용 |

PEG 제품 (methoxy PEG-maleimide, 5,000 Da)에 대한 공급 계약 및 기술 이전 |

|

③ 대상지역 |

- |

|

④ 계약기간 |

계약체결일: 2005. 10. 25. 계약종료일: 2010. 10. 24 |

|

⑤ 총계약금액 |

1. 계약금: 미화 $140,000 2. 추가금: 미화 $100,000 (DMF Filing Fee) 별도 |

|

⑥ 수취금액 |

<반환의무 없는 금액> |

|

⑦ 계약조건 |

1. 계약금: 미화 $140,000 (수취조건: 계약체결 후 5 영업일 이내 수취) 3. 명시된 PEG 제품에 대한 공식 구매 주문시 배송 보장. *계약체결일로부터 90일 경과전까지 기술이전 완료. |

| ⑧ 회계처리방법 |

1. 계약금 일시 수익 인식 |

| ⑨ 대상기술 | methoxy PEG-maleimide, 5,000 Da PEG 제품의 고순도 높은 반응기 활성의 합성방법, 분석 및 분석방법 개발, 분석방법 벨리데이션 기술 |

| ⑩ 개발진행 경과 | <Biosite사> Biosite의 다양한 진단 기기의 제조에 당사의 PEG 유도체 제품이 사용되었으며, Quidel사로 인수 합병 된 후에도 PEG 유도체 제품 공급을 유지하고 있음 <선바이오> PEG 제품의 제조방법에 대한 기술이전 완료 후 현재까지 PEG 유도체 제품 공급 중 |

| ⑪ 기타사항 | 해당 계약 관련하여 2003년부터 현재까지 PEG 유도체 제품 매출이 발생하고 있음 |

(2) 호중구 감소증 치료제 pegfilgrastim 바이오시밀러

바이오시밀러 전문 개발제조사인 Intas는 PEGylaion 기반 바이오시밀러 제품 개발을 위하여, C형 간염치료제(PEG-interferon), 호중구감소증치료제(Pegfilgrastim) 등 바이오시밀러 제조에 필요한 PEG유도체 원료 및 이의 PEGylaion 기술에 대해 기술 실사(due diligence)를 수행하였고, 2003년 11월 기술이전 및 공급 계약을 체결하였습니다. 그 후 Intas사의 담당 Dr. Patankar과 시험결과를 공유하며 기술개발을 진행, 2004년 8월 ~ 9월 2개월간 Intas의 연구진 2명이 동사 체류하며 해당 Pegfilgrastim 제조공정 기술을 습득하였습니다. 그 다음해 2005년 2월, 동사 노광 대표와 당시 바이오팀장이 Intas 사를 직접 방문하여 Pegfilgrastim의 기술이전 후 습득 상황을 확인, 향후 PEG 유도체 원료 공급에 대한 일정 및 추후 개발 일정을 논의하였습니다. 2006년 인도 내 허가를 위해 원료 PEG 유도체 관련 허가자료(제조, 분석 등)를 전달하였으며, 2007년 7월 인도 승인(제품명: Neupeg™) 후 인도와 제3시장의 판매가 이루어 졌습니다. 세계 최초의 Pegfilgrastim 바이오 제네릭(바이오시밀러)의 승인이였으며, 2008년 5월부터 해당 제품 매출에 대한 로열티 5%를 수령하기 시작하였습니다.

2013년 11월 기존의 2003년 계약의 범위였던 “인도 및 아시아(한국, 일본 제외), 아프리카, 오세아니아 내 국가”에서 계약의 범위를 전세계로 확대하는 개정 계약을 체결하였습니다. 해당 변경계약을 통해 추가 기술료를 지급받았으며, 마일스톤 및 로열티율에 대해 별도 합의하였으며, 이에 관한 상세한 내용은 다음과 같습니다.

[Pegfilgrastim 관련 Intas사 기술이전(수출) 계약 주요 내용]

|

구분 |

내용 |

|---|---|

|

① 계약상대방 |

Intas Pahrmaceuticals Ltd.. (인도) |

|

② 계약내용 |

PEG-GCSF(Pegfilgrastim) 개발 프로젝트를 함께 수행하고, PEG-GCSF의 개발에 적용되는 PEGylation 기술의 이전, PEG-GCSF 생산에 필요한 PEG 제품 공급에 대한 계약 체결(2013 개정안) |

|

③ 대상지역 |

개발 및 기술이전한 PEG-GCSF의 판매 대상지역 ; PEG-GCSF의 개발 및 기술을 비독점적으로 사용, 세계적인 권리로 확대. (당사자 쌍방에게 비독점적) |

|

④ 계약기간 |

계약체결일: 2003.11.11. (개정계약 변경일:2013. 07. 15) 계약종료일: 양사간의 사전 서면 승인 없이 계약 종료 불가. |

|

⑤ 총계약금액 |

미화 $900,000, (개정계약 포함, 로열티는 별도) |

|

⑥ 수취금액 |

<반환의무 없는 금액> 개정계약금(Amending Agreement Fee): 미화 $300,000(원화 318백만원)을 2013년 11월 수취함 |

|

⑦ 계약조건 |

계약금(Upfront Fee): 미화 $150,000 개정계약금(Amending Agreement Fee): 미화 $300,000 - 수취조건: EU 마케팅 권한 부여 후($200,000), US 제품승인($250,000) * 양사가 합의한 책임과 일정에 따라 합작 개발 프로젝트를 수행. 2013 계약 변경시 * PEG-GCSF에 대한 용어 개정 (SunBio PEG 제품이 연결된 Intas가 제조한 GCSF를 의미) * PEG-GCSF 라이센싱을 Intas가 3자에게 2차 라이센스 가능. 단 3자는 SunBio로부터 PEG 제품을 직접 구매. *공급조건, 생산현장 변경, 검사, 인증에 대한 내용 추가. *로열티 지급조건 변경 *계약기간의 변경 및 종료내용 삭제 (Intas가 SunBio의 PEG 제품을 이용한 PEG-GCSF를 시장거래 하는 동안 계속 효력 지속 및 갱신 항목 삭제) |

| ⑧ 회계처리방법 |

계약금 및 마일스톤 : 기술료수입으로 일시 수익 인식 |

| ⑨ 대상기술 | 당사가 생산한 PEG 유도체소재인 P1PAL-20(미국특허 등록)을 이용한 N-term PEGylation기술을 GCSF(filgrastim)에 적용하여 고순도의 Pegfilgrastim을 제조, 분리 정제 하는 기술 |

| ⑩ 개발진행 경과 | <Intas 사> 당사의 기술이전 후, 2007년 7월 인도 판매승인(제품명:Neupeg), 2009년~2014년 유럽 및 미국 임상완료, 2018년 4월 캐나다 판매승인(제품명:Lapelga), 2018년 9월 유럽 EMA 판매승인(제품명 Pelgraz), 2019년 8월 호주 판매승인(제품명 Pelgraz), 2021년 11월 멕시코 판매승인(제품명 Pelgraz) 2019년 7월 미국 심사서류 제출 후 판매허가 심사중. <선바이오> Intas사에 기술이전 후 PEG 유도체 소재 P1PAL-20의 대량 생산 및 GMP 수준의 품질을 위해 생산시설 확대 구축 후 2018년 2월 EMA QP(Quality Person)의 실사(audit) 완료. P1PAL-20 PEG 유도체 제품을 Intas사에 공급 중. |

| ⑪ 기타사항 | 해당 계약 관련하여 2003년부터 현재까지 PEG 유도체 제품 매출이 발생하고 있음 |

(3) 구강건조증 치료제 MucoPEG™

당사는 2020년 12월 25일 PharmaSolution 사(Guangzhou Bairui 자회사)와 MucoPEG™ 구강건조증 치료제의 제조기술 이전 및 동 제품의 중국시장(홍콩 및 마카오 포함)에 대한 판권 부여 계약을 체결하였습니다. 본 계약의 주요 내용은 아래와 같습니다.

[MucoPEG 관련 PharmaSolution사 기술이전(수출) 계약 주요 내용]

|

구분 |

내용 |

|---|---|

|

① 계약상대방 |

Pharmasolution Limited (중국) |

|

② 계약내용 |

MucoPEG 제품에 대한 제조방법, 분석 및 분석 밸리데이션 방법, GMP 기준 준수 및 문서화 그리고 특허와 상표 사용에 대한 기술이전 계약 |

|

③ 대상지역 |

마케팅 지역은 홍콩, 마카오를 포함한 중국 시장 전체 |

|

④ 계약기간 |

계약체결일: 2020. 12. 25. 계약종료일: Pharmasolution 사가 MucoPEG에 대한 중국 내 마케팅 종료시까지. |

|

⑤ 총계약금액 |

Licensing Fee: 미화 $350,000 달러 로열티: 제품 생산 및 API 제공에 따른 로열티 지급 ($1/packet) |

|

⑥ 수취금액 |

<반환의무 없는 금액> 계약금(Licensing Fee): 미화 $175,000(190백만원)을 2021년 1월 수취함 |

|

⑦ 계약조건 |

계약금(Licensing Fee): 미화 $175,000 - 수취조건: 계약체결일로부터 2주 이내에 지급.

로열티: Pharmasolution이 중국 내 직접 생산시 API에 대한 로열티 지급 ($1/packet), API(PEG 유도체) 직접 생산시에도 로열티 지급 ($1/packet), 로열티 리포트 제공(다음 해 2월 1일 제공).

- MucoPEG의 중국 시장(홍콩 및 마카오 포함)에 대한 독점 판매권 제공. - 중국 내 임상진행 시 인허가에 필요한 자료 및 임상시험용 MucoPEG은 무상으로 당사가 제공. - 2021년 MucoPEG 50,000 packet 선주문 생산($2.65/packet) - Pharmasolution 사가 MucoPEG에 대한 중국 내 마케팅 종료시 계약 종료 |

| ⑧ 회계처리방법 | 계약금: 기술료수입으로 일시 수익 인식 제품판매 매출: 제품매출로 수익 인식 |

| ⑨ 대상기술 | 당사가 생산하는 PEG 유도체소재인 PEG-SG를 주원료로 구강건조증을 완화하는 제품, 보습제인 PEG-SG와 구강내 점막의 공유결합으로 구강내 보습 지속 효과가 증가된 기술 |

| ⑩ 개발진행 경과 | <Pharmasolution> 2020년 12월 중국 광저우내 구강건조증 환자를 대상으로 소규모 예비임상 진행, 중국 식약처 품목 심사 준비 중. <선바이오> 2018년 MucoPEG™ 허가를 위한 GMP 기준의 생산시설을 갖추고, 2019년 1월 생산 개시, 2019년 11월 5일 US FDA 510(k) 판매허가 (Market Clearance Letter)획득. 2021년12월 마케팅을 위해 경쟁사 GSK Biotene 제품과 미국내 비교임상 시험 진행 (임상시험결과보고서 23년 4~5월 예정) |

| ⑪ 기타사항 | 해당 계약 관련하여 2021년에 제품 매출이 발생하였음 |

(4) 기타 기술이전 내역

당사의 과거 기술이전 실적 중 현재는 종료되어 유효하지 않은 실적 및 그 사유들에 대해 간단히 요약한 내용은 다음과 같습니다.

|

품목 및 관련제품 |

계약상대방 |

계약 내용 |

계약 |

계약 종료일 |

계약금액 |

수수(지급)방법 |

진행 경과 |

|

PEG-IFNα2b |

Intas Pharmaceuticals Ltd.(인도) |

PEG-IFNα2b 개발에 적용되는 PEGylation 기술이전 및 PEG 유도체 공급 |

'03.11.05 |

'08.11.04 |

계약금 |

계약금 전액 수령하여 기술료수입으로 회계처리 (2003.11) |

타사의 C형 간염 완치제의 출시로 인하여 Launching 포기 |

|

PEG-GCSF, PEG-IFN, PEG-EPO |

Serum Institute of India, Ltd. (인도) |

PEG-GCSF, PEG-INF, PEG-EPO의 개발을 위한 기술이전 및 PEG 유도체 공급 계약 |

'04.06.21 |

'09.06.17 |

계약금 |

계약금 전액 수령하여 기술료 수입으로 회계처리 (2004.06) |

SII 내부 결정으로 관련 기술이전 제품 연구중단 |

|

Adamantane- |

Calando Pharmaceuticals Inc. (미국) |

Adamantane-PEG-Lactose의 개발을 위한 공동개발 및 PEG 유도체 공급 계약. |

'05. 08.15 |

'10.08.14 |

계약금 |

계약금 전액 수령하여 기술료 수입으로 회계처리 (2005.08, 2005.11) |

2008.02, Arrowhead research Corp. |

|

P1SH-2 |

BioSite, Inc. (미국) |

P1SH-2의 제조기술이전 및 공급계약 |

'05. 10.25 |

'10.10.24 |

계약금 추가금(DMF Filing) |

계약금 USD 140,000 수령하여 기술료 수입으로 회계처리 (2005.11), 추가금은 DMF Filing을 진행하지 않아 수령금액 없음 |

2007.05, Alere,Inc 인수합병, 연구중단 |

|

Transferrin-PEG-Adamantane |

Calando Pharmaceuticals Inc. (미국) |

Transferrin-PEG-Adamantane의 개발을 위한 공동개발 및 PEG유도체 공급 계약. |

'05. 12.07 |

'10.12.06 |

계약금 |

계약금 중 USD100,000수령하여 기술료 수입으로 회계처리 (2005.12) USD75,000은 목표를 달성하지 못해 수령금액 없음 |

2008.02, Arrowhead research Corp. |

|

P2AC-3 |

Cartilix, Inc. (미국) |

P2AC-3의 제조기술이전 및 공급계약. |

'06. 04.10 |

'13.04.09 |

계약금 추가금(DMF Filing) |

계약금 및 추가금 수령하여 기술료 수입으로 회계처리 (2005.11, 2006.04) |

2009.11, BioMet 인수합병, 연구중단 |

나. 연구개발 활동

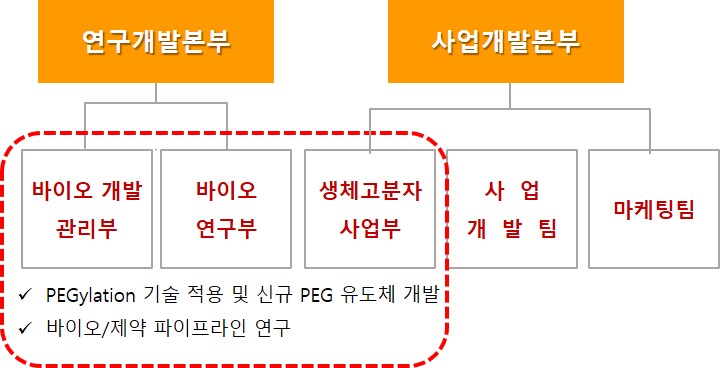

(1) 연구개발조직

|

|

연구개발 조직도 |

당사는 PEGylation 기술을 이용하여 다양한 응용제품을 연구개발하는 연구개발본부(바이오신약사업부 및 임상연구팀) 조직을 중심으로 공인 기업부설연구소를 설립 신고하였으며, 현재까지 20년 이상 공인 기업부설연구소를 운영해오고 있습니다.

|

구분 |

팀명 |

업무내용 |

|

연 구 개 발 본 부 |

연구소장 |

- 연구개발 계획수립 및 R&D 운영 총괄 - 제품개발 계획 및 단계별 설계 검토 - 사업화 기획업무 지원 - 공동 연구개발 관련 대외 업무 총괄 |

|

바이오개발관리부 |

- PEGylation 연구 및 기술개발 - 신약/신제품 개발 및 단계별 진행 - 인허가 전략 수립 및 일정관리 - 신규 정부 R&D 프로젝트 검토 및 연구기획 - PEGylation 기술관련 특허 관리 - 개발 제품 임상시험 계획 및 설계 - 임상시험 관리 |

|

| 바이오연구부 |

- PEGylation 연구 및 기술개발 - 신약/신제품 개발 및 단계별 진행 - 개발 제품 비임상 독성 및 효력 시험 - 신규 PEG 유도체 소재 안전성 시험 |

|

| 사업개발본부 | 생체고분자사업부 | - PEGylation 신기술 개발 - 신규 PEG 유도체 연구 개발 - 신규 PEG 유도체 소재 안정성 시험 - 생체고분자 생산기술 개발 |

(가) 연구개발 인력 현황

당사의 기업부설 연구소 연구소장인 노광 대표의 연구개발 총괄 책임을 바탕으로 PEGylation 기술관련 연구개발 및 기술이전의 다양한 성과를 이루었으며, 바이오신약사업부와 임상연구팀으로 구성되어 있습니다. 현재의 연구개발 핵심인력인 해당 기술 분야의 근무 년 수 10년 이상의 연구원들과 노광대표의 PEG 유도체 및 PEGylation 기술의 사업화 기획력을 바탕으로, 당사는 다양한 PEGylation 기술 응용 제품을 개발 및 계획하고 있습니다. 또한, 관련 분야의 기술 경향들을 모니터하고 업데이트, 공유하며 새로운 원천적인 기술 또는 제품 아이디어를 제안한 발명자에게 격려금 지급의 인센티브 구조를 운영하며 연구력을 향상시키고 있습니다. 당사 기업부설연구소 인원 현황은 다음과 같습니다.

| [기업부설연구소 인력 현황] |

|

구분 |

박사 |

석사 |

학사 |

계 |

|

|

연구소장 노광 대표 |

바이오개발관리부 | 1 | 1 | 0 | 2 |

| 바이오연구부 | 0 | 4 | 0 | 4 | |

| 생체고분자 사업부 | 0 | 2 | 0 | 2 | |

| 합계 | 1 | 7 | 0 | 8 | |

| 주1) | 대표이사 포함 부서 겸직 임원의 경우 포함하여 기재하였습니다. |

| 주2) | 생체고분자사업부 인력 중 연구개발 주요 인력을 기재하였습니다. |

(나) 핵심 연구인력

당사의 핵심 연구인력은 연구소장인 노광 박사와 연구경력 10년 이상의 수석연구원들, 그리고 당사에 장기 근속중인 석사이상 연구인력들이 연구개발에 참여하고 있습니다.

연구소장인 노광 박사는 미국 Rutgers 대학에서 생명공학 박사학위를 취득하였으며, 당시 지도교수인 Dr. Frank F. Davis 와 Dr. Abraham Abuchowski 교수는 1977년 최초로 PEGylation 기술을 연구개발하여 현재 "PEGylation의 아버지"로 평가되고 있습니다. 박사학위 취득 후 노광박사는 지도교수 Davis 교수가 창업한 Enzon 사에서 R&D Project Leader로서 근무(1988-1996)하며 Schering-Plough 사와 함께 C형 간염 치료제인 PEG-interferon alpha (PegIntron®)를 공동 개발하였고, PEG-hemoglobin 등과 같은 다양한 프로젝트를 수행하여 다수의 특허, 논문 그리고 관련서적을 발표하는 등 많은 연구개발 성과를 이루었습니다. 그리고, 현재까지 약 30여년간 PEGylation 원천기술을 바탕으로 다양한 의약품 개발 및 응용연구를 하고 있습니다.

[핵심 연구인력 현황]

| 직위 | 성명 | 담당업무 | 주요경력 | 주요 연구실적 |

| 연구 소장 (대표 이사) |

노광 | 연구총괄 |

[학력] |

[재직 전 연구실적] |

| 부장 (수석 연구원) |

현창민 | 생체고분자 사업부-연구부 | [학력] '97~'99 숭실대 화학과 석사 [주요경력] '99-현재 선바이오㈜부장(수석 연구원) |

[재직전 연구실적] - 사이클로트리베라트릴렌을 기반으로 하는 새로운 컨테이너 호스트의 합성 및 특성화 [재직 후 연구실적] -다중암 폴리에틸렌글리콜(Multi-arm Polyethylene glycol(PEG)및 유도체 개발 -PEG 다양한 유도체 소재 합성연구 -고분자 약물 및 약물전달 시스템 연구 -신규 PEG 유도체 개발 및 합성법 연구 -PEG-lipid 합성 법 연구 -국가과제 3건, 특허 출원및 등록22건 |

| 부장 (수석 연구원) |

이정훈 | 생체고분자사업부 -마케팅팀 |

[학력] '97~'99 경희대 화학과 석사 [주요경력] '99-현재 선바이오㈜부장(수석 연구원) |

[재직전 연구실적] - cis-Fused 된 β-alkoxy cyclic ether의 합성 [재직 후 연구실적] -다중암 폴리에틸렌글리콜(Multi-arm Polyethylene glycol(PEG)및 유도체 개발 -PEG 다양한 유도체 소재 합성연구 -고분자 약물 및 약물전달 시스템 연구 -신규 PEG 유도체 개발 및 합성법 연구 -PEG-lipid 합성 법 연구 -국가과제 3건, 특허 출원및 등록22건 |

| 부장 (수석 연구원) |

안민정 | 개발관리 |

[학력] |

[재직 전 연구실적] -PEG-IFN, PEG-EPO, PEG-GCSF의 PEGylation 연구 및 단백질 분리정제 방법 개발 - 히알루론산을 함유하는 PEG 하이드로젤 시스템으로 구성된 연골 활액 충진제 연구 개발 -PEG-Hb 의 PEGylation 연구 및 분리정제 개발 -국가과제 2건, 특허 출원 및 등록 17건 |

| 실장 (책임 연구원) |

손병희 | 연구 | [학력] '00~'05 순천향대학교 유전공학 학사 '05-'07 순천향대학교 생명공학 석사 [주요경력] '07-'10 삼성생명과학연구소 임상의학연구센터 연구원 '10-현재 선바이오㈜실장(책임 연구원) |

[재직 전 연구실적] - 혈전용해효소를 생산하는 미생물의 분리/동정 및 생리학적 특성에 관한 연구 -TNT 극민감성 미생물인 Pseudomonas sp.의 분리/동정과 TNT 분해능을 가진 미생물의 프로테옴 분석에 관한 연구 - Bacillus licheniformis의 혈전용해 효능 및 프로테옴 분석에 관한 연구 - HFD로 유도된 인슐린 저항성 및 2형당뇨 동물모델에서의 TZDs 계열 약물의 효능 검증에 관한 연구 - PPAR 계열 약물의 Glocose 자극에 의한 인슐린 분비 경로에 관한 연구 - 2형당뇨 동물에서의 Metabolism 분석을 위한 수술적 시술 개발 및 외과적 처치방법 개발 -연구과제 12건, 연구논문 14건 [재직 후 연구실적] - PEG를 유효성분으로 하는 구강건조증 예방 치료 또는 개선을 위한 구강 청정 의약 조성물 개발 - 히알루론산을 함유하는 PEG 하이드로젤 시스템으로 구성된 연골 활액 충진제 개발 - 검증된 생체친화적 졸-겔 하이드로젤 조성물을 이용한 골관절염 질환 개선 치료제 개발 - 생산품의 품질관리 연구 - 기반기술을 활용한 의약품 개발 및 기존 의약품의 약리동력 향상 연구. - 신약개발 품목 및 기술의 응용가능분야 연구 -국책과제 1건, 특허 출원 및 등록 12건 |

| 과장 (책임 연구원) |

황선구 | 연구 |

[학력] |

[재직 전 연구실적] - PEG를 유효성분으로 하는 구강건조증 예방 치료 또는 개선을 위한 구강 청정 의약 조성물 연구개발 - 히알루론산을 함유하는 PEG 하이드로젤 시스템으로 구성된 연골 활액 충진제 연구 개발 -PEG-Hb 의 PEGylation 연구 및 분리정제 개발 |

(2) 연구개발비용

(가) 연구개발비용

| (단위: 천원, %) |

|

구 분 |

2021년 |

2022년 |

2023년 (제27기 3분기) |

|

|

비용의 성격별 분류 |

원재료비 |

114,401 |

90,753 | 137,786 |

|

인건비 |

347,131 |

331,273 | 239,635 | |

|

감가상각비 |

162,457 |

148,719 | 112,109 | |

|

위탁용역비 |

- |

- | - | |

|

기타 |

587,559 |

694,592 | 285,213 | |

|

연구개발비용 합계 |

1,211,548 |

1,265,336 | 774,744 | |

|

회계처리 내역 |

판매비와 관리비 |

1,211,548 |

1,265,336 | 1,824,673 |

|

제조경비 |

- |

- | - | |

|

개발비(무형자산) |

- |

- | - | |

|

회계처리금액 계 |

1,211,548 |

1,265,336 | 1,824,673 | |

|

정부보조금 |

- |

(157,875) | (166,690) | |

| 정부보조금 차감후 연구개발비용 |

1,211,548 |

1,107,461 | 1,657,983 | |

| 매출액 | 9,964,994 | 7,420,394 | 9,533,540 | |

|

연구개발비 / 매출액 비율 [연구개발비용합계÷당기매출액×100] |

12.16 |

14.92 | 17.39 | |

(나) 연구개발 투자규모 및 비중

| (단위: 천원) |

|

년도 |

2021년 |

2022년 (제26기) |

2023년 (제27기 3분기) |

|---|---|---|---|

|

매출액 |

9,964,994 | 7,420,394 | 9,533,540 |

|

경상연구비 |

1,211,548 | 1,265,336 | 1,824,673 |

|

연구비율(%) |

12.16% | 17.05% | 19.14% |

당사의 바이오 신약관련 파이프라인 개발을 위해 2018년 분석 및 제조시설(MucoPEG 공정실) 투자를 단행하였으며, 효능 및 독성시험을 위해 외부 CRO 업체(비임상연구소 2개 업체) 및 한양대 약대, 중앙대 약대 연구팀 등 다양한 연구교류 및 개발을 진행하고 있습니다.

향후 연구개발 관련 pipeline들의 전임상 및 각 파이프라인의 scale up 생산을 계획하고 있습니다. 각 파이프라인들은 1년여에 걸친 전임상 및 효력시험으로 안전성을 확인하고, scale-up 생산의 수율 및 순도를 확인하는 생산 공정 set-up이 이루어질 예정입니다. 생산공정에 따라 분리정제 시스템, 분석 장비, 생산장비 등을 추가하여 여러 pipeline 제품의 생산효율을 증가시킬 계획입니다.

또한 더욱 활발한 연구를 위해 석박사급 연구원의 추가 채용을 진행하며 연구인력 및 시설 확충을 위해 적극적으로 투자를 진행하고 있습니다.

(3) 연구개발실적

(가) 연구개발 진행 현황 및 향후 계획

공시 서류 작성 기준일 현재 당사가 연구개발 완료 또는 진행 중인 신약[개량 신약, 복제약(시밀러) 등]의 현황은 다음과 같습니다.

[연구개발 완료 실적]

|

구분 |

품목 |

적응증 |

개발 |

현재현황 |

비고 |

|

|---|---|---|---|---|---|---|

|

바이오 |

바이오 |

Pelgraz® |

호중구 |

2004년 |

2007(인도), 2019(호주) |

Intas(인도)에 |

|

PEG-IFN |

C형 간염치료제 |

2004년 |

2014 인도승인 |

Intas(인도)에 |

||

|

의료 |

MucoPEG™ |

구강건조증 완화 |

- |

2019년 11월 5일 |

라이센스 아웃 |

|

[연구개발 진행 총괄표]

|

구분 |

품목 |

적응증 |

연구 |

현재진행단계 |

연구 |

||

|

단계 |

승인일 |

||||||

|

바이오 |

의료 |

SynoGel |

연골활액충진제 |

2014년 |

전임상 |

- |

- |

|

신약 |

SBX |

인공혈액, 허혈성 질환치료제, 뇌졸중응급처치제 |

2015년 |

전임상 |

- |

- |

|

|

화학 |

PEG |

PEG-lipid |

백신의 전달체 원료 |

2021년 |

연구개발 |

- |

- |

당사의 여러 제품들은 치료분야 및 의약품 품목 분류에 따라 연구단계와 허가 및 제품화 기간이 상이합니다. 이에 따라 개발 완료 및 제품화가 빠른 품목 및 적용방법, 적응증 분류를 통하여 장/단기 제품화를 계획하고 있습니다.

당사의 다양한 PEG 유도체 소재 및 PEGylation 기술을 이용하여 개발 완료한 제품은 바이오시밀러 제품 2건(Pegfilgrastim, PEG-IFN; B형간염 치료제)과 바이오 의료기기 MucoPEG™ 1건이 있습니다. 이후 시장 확대를 위한 추가적인 기술이전 및 비교 임상시험 등을 계획하며, 제품의 가치와 매출 향상을 위해 꾸준히 노력하고 있습니다.

핵심 기술인 PEGylation 기술을 바탕으로 신약, 바이오시밀러, 의료기기 등 다양한 분야에서 신규 PEG 유도체 소재 및 이를 이용한 제품관련 특허를 국내외에 출원/등록하고 있습니다.

1) 품목 : MucoPEG™

| 구분 | 바이오 의료기기(미국 기준)/ 일반의약품(국내 기준) | ||||||

| 적응증 | 구강건조 증상(통증, 구취,염증,건조감)완화와 불쾌감을 덜어주고, 상쾌하게 보습하고, 구강 건조를 윤활시키는 구강 보습제. | ||||||

| 작용기전 | MucoPEG™은 PEG(polyethylene gycol) 유도체와 구강점막 상피 세포의 결합을 적용한 구강조성물로서 친수성과 보습성이 높은 PEG가 구강세표 표면에 오랜 시간 잔류하면서 구강건조증을 완화 시키는 것을 목표로 합니다. 노화 또는 질병으로 인한 구강 건조증이 있는 사람들을 위한 구강 보습효과와 보습 지속력을 증가시켜 구강건조증을 완화하는 위생 증진 조성물로 개발됨. | ||||||

| 제품의 특성 | 당사의 MucoPEG은 기존 화학합성 의약품의 타액선 자극을 통한 무분별한 타액증가의 부작용이 없으며, 일반 보습제를 이용한 일시적인 구강건조 완화효과와 비교하여 구강점막에 공유결합하여 보습지속성이 크게 증가된 제품임. | ||||||

| 진행경과 |

- 2019년 12월 미국 FDA 기준 의료기기/인공타액 제품으로 510(k) 판매허가 획득

- 2023년 3월 Bio Europe Spring 미팅 참석(미리어드 생명과학), 10여개 업체와 파트너 미팅/논의 |

||||||

| 향후계획 | - 향후 미국의 비교 임상결과에 따라 기술이전 및 주원료 PEG 유도체, MucoPEG 제품 판매 및 로열티 수익을 계획하고 있음. - 기술 및 제품의 인지도 확대를 위해 미국 구강건조증 환자를 대상으로 한 비교임상 후, 임상시험을 진행한 의료기관의 의료진을 통하여 논문으로 연구결과를 발표할 예정임. |

||||||

| 경쟁제품 | GSK, Colgate-Palmolive 사 등 oral care Mouthwashes, 인공타액 제품 등. | ||||||

| 관련논문 등 | 국내 특허 등록 및 미국특허 출원 외 해당제품 관련 논문게재 및 학회발표 사례는 없음. - 2015년 06월 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강 건조증 예방, 치료 또는 개선을 위한 구강 청정제 조성물 및 의약조성물 국내특허 등록 (제10-1526258호) - 2013년 10월 Method of Relieving, Improving, Preventing or Treating Xerostomia 미국특허 출원 (US2014/0155457 A1) - 2021년 3월 FUNCTIONALIZED POLYMERS FOR DRY MUCOSA(US17/208,075) 출원 - 2022년 5월 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강건조증 완화용 구강린스 조성물 PCT, 미국, 일본, 중국 출원 완료, 유럽, 호주, 캐나다 출원 완료 |

||||||

| 시장규모 |

전 세계 구강 건조증 치료제 시장규모는 2018년에 6억 2,530만($625.3 million) 달러로 추정되었으며, 2019년부터 2026년까지 연평균 3.6% 성장할 것으로 예상함. |

||||||

| 기타사항 | 총계약금 미화 $350,000 중 계약금(Licensing Fee) 미화 $175,000(190백만원)을 2021년 1월 수취하였으며, 중국 내 허가 완료 후 잔여계약금 미화 $175,000를 수취예정 선주문 제품판매 매출: 미화 $28,600(39백만원)을 2021년 수취함 |

2) 품목 : SynoGel

| 구분 | 바이오 의료기기(미국 기준)/ 의약품(국내 기준) |

| 적응증 | 골관절염의 통증완화를 위한 연골활액 충진제 |

| 작용기전 | 두 종류의 PEG 유도체를 이용한 하이드로젤(Hydrogel)기술로 4 개 또는 6개의 반응기를 가진 4 arm, 6 arm PEG 유도체 두 종류를 액체상태에서 혼합하여 연골강내 주사기를 이용 주입 후, 연골강내에서 각각의 반응기가 서서히 반응하여 Hydrogel을 형성하는 연골활액 충진제용 주사제로써 연골강내 국소적으로 주사하는 제품. |

| 제품의 특성 | - 기존 제품의 높은 점도로 인하여 관절(연골강) 내 투입 시 높은 돌출압에 의해 통증이 유발되는 단점을 감소시키고, 가교화 시간을 조절하여 주사 시 낮은 점도로 주입을 용이하게 함. 또한, 주입 후 연골강내에서 두 종류의 PEG 유도체가 반응하여 서서히 펩티드 결합을 형성하면서 점탄성이 우수한 수화젤을 형성하게 함으로써, 관절 내 1회 투여로 관절염 질환에 의해 유발된 통증 억제, 연골 보호 효과 및 활막 염증 억제 효과가 우수한 주사제로 개발되고 있음. - 기존제품은 다회 (3~5회) 투여로 인하여 환자의 치료 순응도가 낮아 효과 지속시간을 연장하기 위한 다양한 연구개발 시도가 진행되고 있으나, 당사의 Synogel 1회 투여로 기존 3~5회 투여 시의 효과 및 그 이상의 지속효과를 나타낸다면 환자의 순응도가 높아질 것이며, 그에 따라 과거 관절 치료를 적용할 수 없었던 환자에게도 적용이 가능해지고, 전체적으로 관절강 내 주사제 치료를 받는 환자 수가 증가하는 등의 효과를 보일 것으로 예상됨. |

| 진행경과 | - 제품개발에 적합한 물질의 탐색을 위해 당사에서 생산하는 PEG 유도체 소재 선별시험을 수행 - 선별시험을 통해 선택한 PEG 유도체의 물리적 특성 (점탄성) 측정시험 실시 (Koptri; ㈜한국고분자시험연구원) - 기존 제품의 단점을 보완한 기술의 차별적 특성 확인 - 통증완화 비교시험(비임상효력시험)을 관절염 동물모델을 이용하여 수행(Chemon; ㈜켐온) - Pilot SynoGel™의 제품화를 위한 중소기업 기술개발사업 협약체결 ; 기술혁신개발사업 - ADME Study를 위한 14C-AM 합성 제조 (Curachem; 큐라켐) - SynoGel™의 장기잔존확인 및 ADME 분석을 위한 시험 ; MPI Research - ~2019년, Wuxi Apptec.(US)에서 미국 의료기기 등록을 위한 비임상 시험 (생체적합성 시험) 완료 후 특정 시험항목의 부적합 판정 - 조성 관련 추가 연구 및 부적합 판정의 생체적합성 시험 적합성 확인, 안정성 시험 중. |

| 향후계획 | 제품의 조성관련 추가연구 및 안정성을 확인하고, 변경된 조성으로 전임상 시험(생체적합성 시험 외)을 계획함. 완료 후 미국 임상 진행 예정. |

| 경쟁제품 | Genzyme, Aimmer Biomet, Sanofi 사의 Synvisc-One®, Hyalgan®, Supartz®등 연골활액 충진제품. |

| 관련논문 등 | 국내 특허 등록 및 PCT 출원, 미국, 유럽 특허 출원 외 해당제품 관련 논문게재 및 학회발표 사례는 없음. - 2004년 SynoGel™의 전신이 되는 하이드로젤 제조방법에 대한 국내특허 등록 (제 10-0444944호) - 2016년 7월 SynoGel™ (폴리에틸렌글리콜 수화젤 주사제) 국내특허 등록 (제 10-1637883호) - 2016년 SynoGel™ (Polyethylene Glycol Hydrogel Injection) 국제 PCT 출원 (PCT/KR2016/006434) - 2017년 6월 미국특허 출원 (US 2017/0340774 A1) - 2017년 12월 유럽특허 출원 (16851972.6) - 2021년 9월 국내특허 출원 (6arm PEG 수화겔의 시간 경과에 따른 졸-겔 전환,10-2021-0120387) 2022년 9월 PCT 출원(PCT/KR2022/013531) 23년 1월 미국특허 출원(18/016,672) |

| 시장규모 | - 2022년 전 세계 점성보충제 매출 규모는 $19억 8,000만에 이를 것으로 예상됩니다. CAGR 4.8% 로 2030년까지 미화 28억 9,000만 달러의 시장 가치를 예상함.(출처:Future Market Insights Global and Consulting Pvt. 2022.04) |

| 기타사항 | 정부과제 중소기업청 과제 완료(2015.10~2018.01) |

3) 품목 : SBX 인공혈액 project

| 구분 | 바이오 신약 |

| 적응증 | - 허혈성 질환치료제, 뇌졸중 응급처치지, 당뇨병성 망막증 치료제, 당뇨병성족부궤양치료제 등 허혈부위의 용이한 산소공급 - 응급 수혈을 위한 인공혈액 |

| 작용기전 | 산소운반 단백질인 헤모글로빈(Hb)에 PEGylation 기술을 도입, PEGylated Hb을 제조하여, 적혈구가 통과할 수 없는 미세혈관 및 질환상태의 혈관을 용이하게 통과하여 산소를 공급함. |

| 제품의 특성 | 헤모글로빈의 표면에 PEG를 화학적으로 안정한 형태로 결합한 PEG-단백질 형태로서 이종단백질의 인체투여로 인한 면역거부 반응을 최소화하며, 건강한 세포보다는 신속한 산소공급이 필요로 하는 저산소상태의 세포(Hypoxia)에 선택적으로 산소를 전달하는 특징이 있음. 산소운반체의 가능성은 크나, 인공혈액이라는 대규모의 임상시험 투자에 앞서서, 일단 비교적 소규모이지만 임상의 실시와 결과가 보다 명확히 규정되는 뇌졸중응급처치 개발에 초점을 두고 있음. 혈전이나 출혈 등 원인에 관계없이, 사고 직후 투여하여, 사고 후 처치까지의 서너시간 동안 피가 안 통하는 혈전부위 뇌세포에 산소를 전달하는 것이 시험 프로토콜이며, 혈전뇌졸중의 경우에 혈전부위 뇌세포를 정상적으로 유지하는 것이 시험을 통해 확인되었음. |

| 진행경과 | PEGylated Hb 신규후보 물질을 위한 신규 PEG 유도체 및 PEG-Hb 기술 특허를 출원하였으며, Rat 동물에서의 생존율에 의한 기본 독성, 반감기, 기타 산소전달 관련 효력시험들을 진행(인천 루다큐어 주식회사)하고 있음. 비글 동물모델을 이용한 PK 및 과다출혈 모델에서의 안정성 확인. 한양대 약대 교수팀과 뇌졸중 모델에서 효능시험 등 다기관 동물시험 진행 중. 새로운 제형 및 기술의 신규 후보물질에 대한 허혈부위의 산소전달 및 출혈 시 인공혈액 대체제를 목적으로 다양한 연구개발 및 효능시험이 진행 중이며, 안전하고, 안정한 제형 개발을 위한 연구 및 생산 제조과정 개선 비임상시험 기관인 Charles River Laboratories와 독성시험 진행 중. ; 23년 10월, 독성시험을 위한 시료 발송 |

| 향후계획 | 비임상시험 기관인 Charles River Laboratories와 독성시험 진행. ; ~24년 6월, 독성시험 보고서 완료 예정 |

| 경쟁제품 | Sangart, Biopure,Prolong Pharma사 등 여러 개발 업체들 가운데 사람을 대상으로한 임상이 완료되거나 상용화 업체는 아직 없음. |

| 관련논문 등 | Attenuated Cerebral Ischemic Injury by Polyethylene Glycol-Conjugated Hemoglobin. Biomolecules & Therapeutics, 17(3), 270-275 (2009) 특허 HEMOGLOBIN DERIVATIVE CO-CONJUGATED WITH FATTY ACID-LINKED PEG AND ALKOXY PEG AS A BLOOD SUBSTITUTE (21년 3월 PCT/KR2021/003530, 21년 6월 미국출원 17/357,374) |

| 시장규모 | -세계 보건기구 (World Health Organization)에 따르면, 뇌졸중으로 인한 사망자가 매년 620만 명에 달하며, 2016년 기준 약 1400만 건의 뇌졸중이 발생하였음. 뇌졸중은 전체 사망원인 중 약 10%를 차지하고 있으며, 암에 이어 가장 높은 비중을 차지하고 있고, 인구 고령화에 따른 추세를 고려하였을 때, 2030년에는 현재보다 뇌졸중 발생이 약 3배 증가할 것으로 예측되고 있음. [출처: Paper-Investigation of Stroke Evaluation Methodology and Related Factors Through the Literature Review J Ergon Soc Korea 2017; 36(6): 693-704, http://dx.doi.org/10.5143/JESK.2017.36.6.693, https://www.worldstrokecampaign.org/learn/facts-and-figures.html - 글로벌 잠재적인 인공 혈액 대체품 시장은 2022년까지 약 52억 달러($5,204 million)로 예상되며, 2027년까지 약177억 달러($17,775 million)의 가치를 가정하여 27.8 % 성장할 것으로 예상하기도 함. 특히, 외상성 부상 부문은 2022 년 인공 혈액 대체물 시장에 약19억 달러($1,993 million)로 가장 큰 기여를 할 것으로 예상함(출처: 4) Artificial Blood Substitutes Global Market and Patent Landscape Report till 2025, AheadIntel). |

| 기타사항 | 한양대학교 약대 배옥남교수팀에서 뇌졸중 관련 효능시험 진행 중. 인천 루다큐어 주식회사에서 동물 독성 및 효력시험 진행. |

(나) 기타 연구개발 실적

당사는 PEG 유도체 소재 디자인 및 합성 기술, 그리고 해당 PEG 유도체 소재를 이용한 선택적인 PEGylation 기술을 개발해오면서, 해당 기술 경쟁력 향상을 도모하기 위하여 정부 부처의 R&D 지원 사업에 대해서도 많은 관심을 가지고 지원해왔으며, 하기와 같이 다수의 정부 국책과제를 수행해왔습니다. 해당 과제들은 대부분 동사 단독으로 선정되어 수행하였으며, 과제 수행 중에 중단 또는 실패 없이 성공적으로 정부수행 과제를 완료하였습니다. 그리고, 최근 종근당바이오(주관), 동국대학교 산학협력단과 공동연구 과제로 mRNA 백신용 소재의 국산화를 위한 산자부 과제를 수행하고 있습니다.

[정부 국책과제 수행 실적 요약]

|

연구과제명 |

주관부서 |

연구기간 |

정부 출연금 |

과제 상태 및 연구결과물 |

|

뇌졸중 개발 |

산업자원부 |

'98. 05. ~'99. 10. |

1억 5천만원 |

<과제 성공> 비임상 독성시험 완료 |

|

항암 |

보건복지부 |

'98. 05. ~'00. 04. |

2억 |

<과제 성공> 저산소 상태의 악성 암세포를 고산소 상태의 양성 암세포로 변형시켜 항암제 활성의 증가를 확인하는 효력시험 완료 |

|

생체고분자를 |

중소기업청 |

'05. 04. ~'07. 03. |

1억 78백만원 |

<과제 성공> 모발에 직접적인 PEGylation을 통해 모발 굵기, 헤어볼륨감, 윤기, 컬의 유지력 등의 효과 지속 확인 상표 및 특허 출원등록 박람회 출품 및 전시 |

|

다중암 폴리 에틸렌글리콜 및 유도체 개발 |

전남 테크노파크 |

'10. 05. ~ '10. 12. |

5천만원 |

<과제 성공> 다중암 PEG 유도체 (8-arm PEG-OH)를 신규 합성방법으로 개발 |

|

검증된 생체 친화적 졸-겔 하이드로젤 조성물을 이용한 골관절염 질환 |

중소기업청 |

'15. 10. ~ '17. 09. |

4억 |

<과제 성공> PEG 유도체를 이용한 PEG-하이드로젤 기술을 |

| (5세부)mRNA 백신용 국산 지질나노입자의 핵심 소재 제조 및 GMP급 생산기술 개발 | 산업통상 자원부 |

'22.04. ~'25.12. |

33억 | 2차년도 진행중 |

7. 기타 참고사항

가. 지적재산권 현황

|

No (주1) |

특 허 |

권리자 (출원인) |

등록번호 (출원번호) |

등록일 (출원일) |

적용 제품 (주2) |

국가 |

상태 |

|

- |

헤모글로빈 변성체 그의 제조방법 및 그를 함유하는 항암 활성제 |

노광 |

10-0195609 (10-1996-0020739) |

1999.02.12. (1996.06.11.) |

1세대 산소운반체 |

국내 |

소멸 |

|

- |

폴리에틸렌글리콜-석시니미딜프로피오네이트 |

선바이오㈜ |

10-0291828 (10-1998-0033952) |

2001.03.16. (1998.08.21) |

1세대 산소운반체 |

국내 |

소멸 |

|

- |

헤모글로빈의 누출위험이 없는 헤모글로빈-리포좀 시스템 |

선바이오㈜ |

10-0299413 (10-1998-0049400) |

2001.06.08. (1998.11.18.) |

1세대 산소운반체 |

국내 |

소멸 |

|

- |

폴리에틸렌글리콜-헤모글로빈 결합체 |

선바이오㈜ |

10-0316154 (10-1999-0010469) |

2001.11.17. (1999.03.26.) |

1세대 산소운반체 |

국내 |

소멸 |

|

- |

변형된 인터페론 α 2a 및 2b, 그리고 이들과 PEG 유도체와의 배합체 |

선바이오㈜ |

10-0459105 (10-2001-0007476) |

2004.11.19. (2001.02.15) |

바이오신약 (B형, C 형 |

국내 |

소멸 |

|

- |

생체접착제용 폴리에틸렌글리콜 수화젤 |

선바이오㈜ |

10-0444944 (10-2001-0028654) |

2004.08.09. (2001.05.24.) |

바이오신약 (외과지혈봉합용 젤) |

국내 |

소멸 |

|

1 |

변형된 인터페론-베타, 및 이의 화학적으로 변형된 배합체 |

선바이오㈜ |

10-0511749 (10-2001-0068852) |

2005.08.25. (2001.11.06.) |

바이오신약 (다발성경화증 치료제) |

국내 |

등록 |

|

2 |

G-CSF와 폴리에틸렌 글리콜 유도체의 배합체 |

선바이오㈜ |

10-0480432 (10-2001-0076131) |

2005.03.23. (2001.12.04.) |

바이오시밀러 (호중구 감소증 치료제) |

국내 |

등록 |

|

3 |

인터페론-알파와 폴리에틸렌 글리콜 유도체의 배합체 |

선바이오㈜ |

10-0480429 (10-2001-0076129) |

2005.03.23. (2001.12.04.) |

바이오시밀러 (B형, C 형 간염치료제) |

국내 |

등록 |

|

4 |

인터페론-베타와 폴리에틸렌 글리콜 유도체의 배합체 |

선바이오㈜ |

10-0480430 (10-2001-0076130) |

2005.03.23. (2001.12.04.) |

바이오신약 (다발성경화증 치료제) |

국내 |

등록 |

|

5 |

에리트로포이에틴과 폴리에틸렌 글리콜 유도체의 배합체 |

선바이오㈜ |

10-0480423 (10-2001-0076132) |

2005.03.23. (2001.12.04.) |

바이오시밀러 (신장성 빈혈치료제) |

국내 |

등록 |

|

6 |

신규한 폴리에틸렌 글리콜-프로피온알데히드 유도체 |

선바이오㈜ |

10-0488351 (10-2001-0078244) |

2005.04.29. (2001.12.11) |

PEG 유도체 (Pegfilgrastim 원료*) |

국내 |

등록 |

|

7 |

단백질 의약품 정제방법에서의 바이러스 제거방법 |

선바이오㈜ |

10-0451308 (10-2001-0087154) |

2004.09.22. (2001.12.28.) |

1세대 산소운반체 |

국내 |

등록 |

|

8 |

Hexa-arm polyethylene glycol and its derivatives and the methods of preparation thereof |

선바이오㈜ |

06858736 (10326408) |

2005.02.22. (2002.12.23.) |

PEG 유도체 (연골활액 충진제 원료*) |

미국 |

등록 |

|

9 |

신규한 폴리에틸렌 글리콜-말레이미드 유도체의 합성방법 |

선바이오㈜ |

10-0512483 (10-2003-0028807) |

2005.08.29. (2003.05.07.) |

PEG 유도체 |

국내 |

등록 |

|

10 |

Monofunctional polyethylene glycol aldehydes |

선바이오㈜ |

06916962 (10431294) |

2005.07.12. (2003.05.07.) |

PEG 유도체 (Pegfilgrastim 원료*) |

미국 |

등록 |

|

11 |

신규한 와이-폴리에틸렌 글리콜 유도체 및 그의 제조방법 |

선바이오㈜ |

10-0551096 (10-2003-0055102) |

2006.02.03. (2003.08.08.) |

PEG 유도체 |

국내 |

등록 |

|

12 |

Monofunctional polyethylene glycol aldehydes |

선바이오㈜ |

06956135 (10661268) |

2005.10.18. (2003.09.12.) |

PEG 유도체 (Pegfilgrastim 원료*) |

미국 |

등록 |

|

13 |

Preparation method of peg-maleimide derivates |

선바이오㈜ |

06828401 (10697409) |

2004.12.07. (2003.10.29.) |

PEG 유도체 |

미국 |

등록 |

|

14 |

Monofunctional polyethylene glycol aldehydes |

선바이오㈜ |

07041855 (10715607) |

2006.05.09. (2003.11.18.) |

PEG 유도체 (Pegfilgrastim 원료*) |

미국 |

등록 |

|

15 |

Bifunctional polyethylene glycol derivatives |

선바이오㈜ |

07217845 (10721013) |

2007.05.15. (2003.11.21.) |

PEG 유도체 |

미국 |

등록 |

|

16 |

신규한 와이-폴리에틸렌 글리콜 유도체 및 그의 합성 방법 |

선바이오㈜ |

10-0631855 (10-2004-0022722) |

2006.09.27. (2004.04.01.) |

PEG 유도체 |

국내 |

등록 |

|

17 |

폴리에틸렌글리콜 유도체를 유효성분으로 함유하는 모발 코팅용 조성물 |

선바이오㈜ |

10-0671935 (10-2004-0084796) |

2007.01.15. (2004.10.22.) |

모발코팅제 |

국내 |

등록 |

|

18 |

모발 처리용 조성물, 모발 처리제 및 이를 이용한 모발처리방법 |

선바이오㈜ |

10-0862651 (10-2007-0045253) |

2008.10.02. (2007.05.09.) |

모발코팅제 |

국내 |

등록 |

|

19 |

폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강 건조증 예방, 치료 또는 개선을 위한 구강 청정제 조성물 및 의약 조성물 |

선바이오㈜ |

10-1526258 (10-2013-0054877) |

2015.06.01. (2013.05.15.) |

구강건조증 치료제* |

국내 |

등록 |

|

20 |

폴리에틸렌글리콜 수화젤 주사제 |

선바이오㈜ |

10-1637883 (10-2015-0138210) |

2016.07.04. (2015.09.30.) |

연골활액충진제* |

국내 |

등록 |

|

21 |

Polyethylene glycol hydrogel injection |

선바이오㈜ |

PCT/KR2016/006434 |

2016.06.17. |

연골활액충진제* |

국제 |

출원 |

|

22 |

Tertiary alkoxy polyethylene glycol and derivatives thereof |

선바이오㈜ |

10882954 (16381499) |

2021.01.05. (2019.04.01) |

PEG 유도체* |

미국 |

등록 |

|

23 |

Hemoglobin derivate co-conjugated with fatty acid-linked PEG and alkoxy PEG as a blood substitute |

선바이오㈜ |

PCT/KR2021 /003530 |

2021.03.22 |

2세대 산소운반체 PEG-Hb* |

국제 |

출원 |

|

24 |

Siloxy Polyethylene Glycol and Derivatives thereof |

선바이오㈜ |

- (17208057) |

- (2021.03.22.) |

PEG 유도체* |

미국 |

출원 |

|

25 |

Functionalized Polymers for Mucosa |

선바이오㈜ |

- (17208075) |

- (2021.03.22.) |

건조 점막 치료제* |

미국 |

출원 |

|

26 |

Uricase Derivative Co-conjugated With Fatty acid-linked PEG and optionally, Alkoxy PEG |

선바이오㈜ |

- (17696,374) |

- (2022.03.16.) |

통풍 치료제* |

미국 |

출원 |

|

27 |

Hemoglobin derivate co-conjugated with fatty acid-linked PEG and alkoxy PEG as a blood substitute |

선바이오㈜ |

- (17357374) |

- (2021.06.24.) |

2세대 산소운반체 |

미국 |

출원 |

|

28 |

6arm PEG 수화겔의 시간 경과에 따른 졸-겔 전환 |

선바이오㈜ |

- (10-2021-0120387) |

- (2021.09.09. |

연골활액 충진제* |

국내 |

출원 |

| 29 | 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강건조증 완화용 구강린스 조성물 | 선바이오㈜ | PCT/KR2022/003921 | - (2022.03.21) |

구강건조증 치료제* | 국제 | 출원 |

| 30 | ORAL RINSE COMPOSITIONS FOR ALLEVIATING XEROSTOMIA COMPRISING POLYETHYLENE GLYCOL DERIVATIVES | 선바이오㈜ | - (17/775,913) |

- (2022.05.11) |

구강건조증 치료제* | 미국 | 출원 |

| 31 | 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강건조증 완화용 구강린스 조성물 | 선바이오㈜ | - (2022-527814) |

- (2022.05.11) |

구강건조증 치료제* | 일본 | 출원 |

| 32 | 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강건조증 완화용 구강린스 조성물 | 선바이오㈜ | - (202280001566.9) |

- (2022.06.01) |

구강건조증 치료제* | 중국 | 출원 |

| 33 | ORAL RINSE COMPOSITIONS FOR ALLEVIATING XEROSTOMIA COMPRISING POLYETHYLENE GLYCOL DERIVATIVES | 선바이오㈜ | - (3169206) |

- (2022.07.29) |

구강건조증 치료제* | 캐나다 | 출원 |

| 34 | 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강건조증 완화용 구강린스 조성물 | 선바이오㈜ | - (2022211852.0 ) |

- (2022.08.03) |

구강건조증 치료제* | 호주 | 출원 |

| 35 | 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강건조증 완화용 구강린스 조성물 | 선바이오㈜ | - (22744368.6) |

- (2022.08.04) |

구강건조증 치료제* | 유럽 | 출원 |

| 36 | 6arm PEG 수화겔의 시간 경과에 따른 졸-겔 전환 | 선바이오㈜ | PCT/KR2022/013531 | - (2022.09.08) |

연골활액 충진제* | PCT | 출원 |

| 37 | Sol-Gel conversion over time of 6-arm PEG Hydrogel | 선바이오㈜ | 18/016,672 | - (2023.01.17) |

연골활액 충진제* | 미국 | 출원 |

| 38 | 폴리에틸렌 글리콜 유도체를 유효성분으로 포함하는 구강건조증 완화용 구강린스 조성물 | 선바이오㈜ | - (10-2023-7026980) |

- (2023.08.08) |

연골활액 충진제* | 한국 | 출원 |

|

주1) |

동사 설립 초기 출원하여 20년간 등록 유지하였으나, 존속기간 만료로 소멸됨. 순번에서는 제외함. |

| * 표기는 현재 연구개발 및 상용화 파이프라인임 | |

나. 관련 법령 및 규제환경

(1) PEG 유도체 소재

PEG 유도체 소재는 약리 활성을 나타내는 물질이 아니기 때문에 원료의약품에 해당되지 않으며, 법적 규제 품목이 아닙니다.

(2) 호중구감소증치료제 pegfilgrastim 바이오시밀러

당사의 pegfilgrastim 바이오시밀러는 미생물을 이용한 재조합 단백질을 원료로 한 바이오의약품이며, 오리지널 바이오의약품에 대한 복제 바이오의약품(바이오시밀러)으로 판매를 위해 해당 국가의 의약품 승인을 받아야 합니다. 즉, 정부의 규제 및 관계 법령에 의한 규제 기준에 따라 품목허가를 받아야 합니다.

(3) 구강건조증 치료제 MucoPEG™

MucoPEG과 같이 구강건조증의 대증치료를 위한 치료제는 해당 국가의 제품 허가 기준이 다양합니다. 제품의 형태와 원료(약리/비약리)의 구분기준에 따라 의료기기 혹은 의약품으로 구분되며, 규제기준에 따라 품목허가를 받아야 합니다.

다. 시장의 현황

(1) PEG 유도체 소재

(가) 시장 개요

1) PEG 유도체 소재 시장