|

|

대표이사 등의 확인서_231020_1 |

정 정 신 고 (보고)

| 2023년 10월 20일 |

1. 정정대상 공시서류 : 반기보고서(2021.06)

2. 정정대상 공시서류의 최초제출일 : 2021년 8월 13일

3. 정정사항

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| VIII. 임원 및 직원 등에 관한 사항- 2. 임원의 보수 등 다. 개인별 보수지급 금액 |

기재누락 | (표1) 참조 | (표2) 참조 |

(표1)

다. 개인별 보수지급 금액

| <보수지급금액 5억원 이상인 이사ㆍ감사의 개인별 보수현황> |

이사 및 감사에게 지급한 개인별 보수가 5억원 미만으로 기업공시서식 작성기준 제9-2-1조에 따라 개인별 보수지급금액과 그 구체적인 산정기준 및 방법은 기재하지 않습니다.

| (단위 : 백만원) |

| 이름 | 직위 | 보수총액 | 보수총액에 포함되지 않는 보수 |

|---|---|---|---|

| - | - | - | - |

| <보수지급금액 5억원 이상 중 상위 5명의 개인별 보수현황> |

이사 및 감사에게 지급한 개인별 보수가 5억원 미만으로 기업공시서식 작성기준 제9-2-1조에 따라 개인별 보수지급금액과 그 구체적인 산정기준 및 방법은 기재하지 않습니다.

| (단위 : 백만원) |

| 이름 | 직위 | 보수총액 | 보수총액에 포함되지 않는 보수 |

|---|---|---|---|

| - | - | - | - |

(표2)

다. 개인별 보수지급 금액

| <보수지급금액 5억원 이상인 이사ㆍ감사의 개인별 보수현황> |

1) 개인별 보수지급금액

| (단위 : 백만원) |

| 이름 | 직위 | 보수총액 | 보수총액에 포함되지 않는 보수 |

|---|---|---|---|

| 박한오 | 대표이사 | 2,912 | - |

2) 산정기준 및 방법

| (단위 : 백만원) |

|

이름 |

보수의 종류 |

총액 |

산정기준 및 방법 |

|

|

박한오 |

근로 소득 |

급여 |

750 |

·기본급 임원급여(연봉) 지급규정(이사회결의)에 따라 기여도, 리더십, 주주 및 임직원들의 의존도, 전문성, 그룹의 미래에 대한 책임 등을 감안해 결정되었으며, 매월 125백만원씩 균등 분할하여 지급함. |

|

상여 |

2,162 |

임원급여(연봉)지급규정(이사회결의) 제3조(한도) 2항에 의거, 업적성과급은 전년도 ㈜바이오니아 별도기준 영업이익의 3%를 초과하지 않는 범위에서 지급함. ·2020년 업적성과금 지급 |

||

|

주식매수선택권 행사이익 |

- |

해당사항 없음 |

||

|

기타 근로소득 |

- |

해당사항 없음 | ||

|

퇴직소득 |

- |

해당사항 없음 | ||

|

기타소득 |

- |

해당사항 없음 | ||

| <보수지급금액 5억원 이상 중 상위 5명의 개인별 보수현황> |

1) 개인별 보수지급금액

| (단위 : 백만원) |

| 이름 | 직위 | 보수총액 | 보수총액에 포함되지 않는 보수 |

|---|---|---|---|

| 박한오 | 대표이사 | 2,912 | - |

2) 산정기준 및 방법

| (단위 : 백만원) |

|

이름 |

보수의 종류 |

총액 |

산정기준 및 방법 |

|

|

박한오 |

근로 소득 |

급여 |

750 |

·기본급 임원급여(연봉) 지급규정(이사회결의)에 따라 기여도, 리더십, 주주 및 임직원들의 의존도, 전문성, 그룹의 미래에 대한 책임 등을 감안해 결정되었으며, 매월 125백만원씩 균등 분할하여 지급함. |

|

상여 |

2,162 |

임원급여(연봉)지급규정(이사회결의) 제3조(한도) 2항에 의거, 업적성과급은 전년도 ㈜바이오니아 별도기준 영업이익의 3%를 초과하지 않는 범위에서 지급함. ·2020년 업적성과금 지급 |

||

|

주식매수선택권 행사이익 |

- |

해당사항 없음 |

||

|

기타 근로소득 |

- |

해당사항 없음 | ||

|

퇴직소득 |

- |

해당사항 없음 | ||

|

기타소득 |

- |

해당사항 없음 | ||

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서_231020_1 |

반 기 보 고 서

(제 30 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2021 년 8 월 13 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 바이오니아 |

| 대 표 이 사 : | 박 한 오 |

| 본 점 소 재 지 : | 대전광역시 대덕구 문평서로 8-11 (문평동) |

| (전 화) 042-936-8500 | |

| (홈페이지) http://www.bioneer.co.kr | |

| 작 성 책 임 자 : | (직 책) IR 본부장 (성 명) 황 두 현 |

| (전 화) 02-739-6083 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서_21년도 반기보고서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | - | 4 | 1 |

| 합계 | 4 | - | - | 4 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(연결대상회사의 변동내용)

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

회사의 명칭은 주식회사 바이오니아로 표기하며,

영문으로는 BIONEER CORPORATION(약어 BIONEER CORP.)으로 표기합니다.

다. 설립일자

회사의 설립일자는 1992년 8월 28일입니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| - 본사주소 | : 대전광역시 대덕구 문평서로 8-11(문평동) |

| - 전화번호 | : 042-936-8500 |

| - 홈페이지 | : http://www.bioneer.co.kr |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

당사는 합성유전자를 비롯한 유전자 추출, 증폭, 분석 등의 핵심 유전자 기술을 개발하고 사업화하는 것을 주요 사업으로 영위하는 바이오헬스케어 기업입니다. 유전자 연구용 제품 분야에서 쌓아온 기술력과 경쟁력을 바탕으로 2008년부터 유전자 차원에서 질병을 진단하는 분자 진단 분야에 진출하여 제품을 출시함으로써 분자 진단에 필요한 기초 소재부터 유전자 추출 및 진단에 필요한 장비와 키트에 이르기까지 자체적으로 개발 및 생산을 하고 있습니다.

기타 자세한 사항은 'Ⅱ. 사업의 내용 - 1. 사업의 개요 및 7. 기타 참고사항'을 참조하시기 바랍니다.

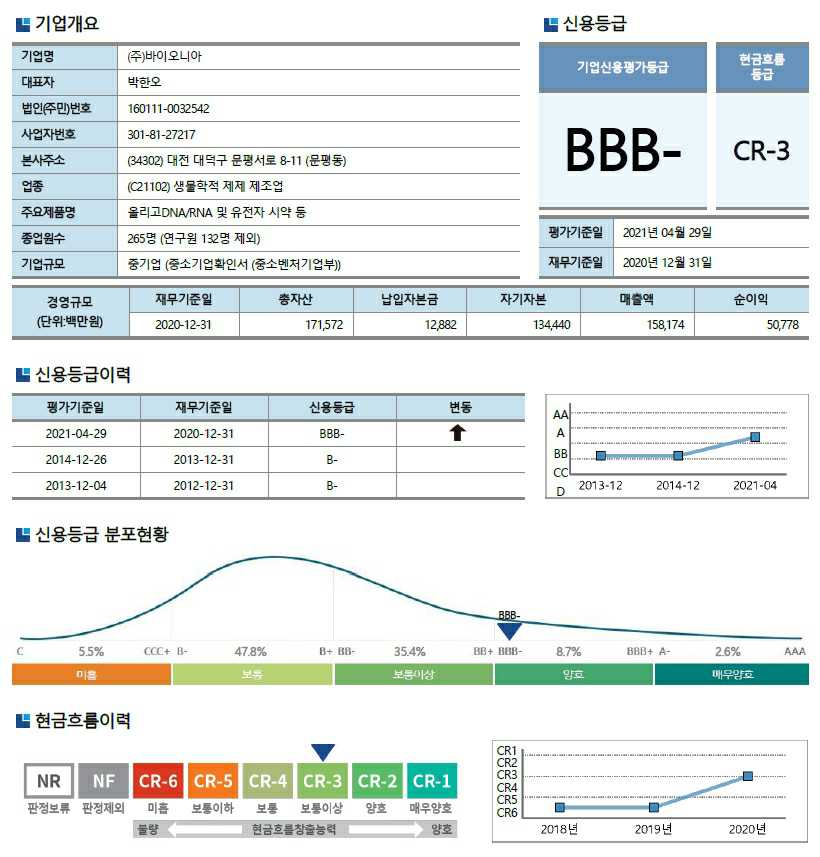

사. 신용평가에 관한 사항

당사는 보고서 제출일 기준으로 지난 4월 29일 신용평가전문기관인 한국기업데이터(Korea Enterprise Data)로부터 BBB- 등급의 우수 평정을 받았습니다. 해당 신용등급에 대한 구분은 다음과 같습니다.

■ 한국기업데이터가 보유한 최근 3년 이내 기업신용등급 구분

| 매우우수 | 우수 | 안정 | 검토 | 주의 | 보류 |

| AAA ~ A+ | A ~ BBB- | BB+ ~ B- | CCC+ ~ CCC- | CC ~ D | 등급없음 |

|

|

바이오니아_신용등급_평정 |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2005.12.29 |

기술성장기업의 |

코스닥시장 상장규정 제2조 제31항 |

2. 회사의 연혁

공시대상기간인 최근 5사업년도 중 주요 변동내역은 아래와 같습니다.

가. 회사의 본점소재지 및 그 변경

당사의 본점은 대전광역시 대덕구 문평서로 8-11에 소재하고 있으며,

공시대상기간 동안 변동내역은 없습니다.

나. 경영진의 중요한 변동 (대표이사를 포함한 1/3이상 변동)

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 29일 | 정기주총 | 사내이사 박종찬 사외이사 김상준 사외이사 김상규 |

- | - |

다. 최대주주의 변동

해당사항이 없습니다.

라. 상호의 변경

해당사항이 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항이 없습니다.

바. 회사가 합병등을 한 경우 그 내용

해당사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

해당사항이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 회사명 | 일자 | 내용 |

|---|---|---|

| 주식회사 바이오니아 |

2020.11 | 관평동 글로벌센터 구축을 위한 토지 및 건물 매입 / 금 360억원 (대전광역시 유성구 관평동 685외1필지 및 지상건물) |

| 2021.03 | GMP1공장 설비 구축을 위한 건물 매입 / 금 27억원 (대전광역시 대덕구 문평동 49-9 필지 및 지상건물) |

|

| 2021.06 | GMP2공장 구축을 위한 용지 매입 / 금 123억원 (공주시 검상동 산7-2번지) |

|

| 주식회사 에이스 바이옴 |

2017.04 | 신규 설립 (본점 소재지: 서울특별시 강남구 영동대로 511) 주식회사 바이오니아 80.99% 지분율 (자본금 160백만원) 사업 목적 : 건강기능식품 및 원료 제조, 판매, 도소매 등 |

| 2021.06 | 프로바이오틱스 제품 제조 공장을 위한 토지 매입 / 금 84억원 (대전광역시 유성구 둔곡 산업 1-1) |

|

| 주식회사 써나젠 테라퓨틱스 |

2019.08 | 신규 설립 (본점 소재지: 대전광역시 대덕구 문평서로 8-11) 주식회사 바이오니아 70% 지분율 (자본금 1,500백만원) 사업 목적 : 신약연구개발 및 연구개발 서비스 등 |

| 2021.07 |

해외소재 기업과 신약후보물질의 물질이전(MTA)/검증시험(FSA) 계약체결 |

|

| 주식회사 알엔에이팜 |

2021.06 | 신규 설립 (본점 소재지: 대전광역시 대덕연구개발특구) 주식회사 바이오니아 84.5% 지분율(자본금 1,000백만원) 사업목적 : 생명공학에 관련된 신기술, 신제품 연구개발·제조·판매 등 |

| ※ 주식회사 알엔에이팜 출자는 21년 6월 중에 진행되었으나, 7월 중에 등기가 완료됨에 따라 종속회사 편입은 3분기에 반영될 예정입니다. |

3. 자본금 변동사항

| (단위 : 원, 주) |

| 종류 | 구분 | 제30기 (반기말) |

제29기 (2020년말) |

제28기 (2019년말) |

제27기 (2018년말) |

제26기 (2017년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 25,211,579 | 22,730,425 | 22,730,425 | 20,624,568 | 20,624,568 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 12,605,789,500 | 11,365,212,500 | 11,365,212,500 | 10,312,284,000 | 10,312,284,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | 2,401,613 | - | 2,105,857 | - |

| 액면금액 | - | 500 | - | 500 | - | |

| 자본금 | - | 1,200,806,500 | - | 1,052,928,500 | - | |

| 합계 | 자본금 | 12,605,789,500 | 12,566,019,000 | 11,365,212,500 | 11,365,212,500 | 10,312,284,000 |

| ※ 당사는 2017년도중 보통주 4,500천주를 발행하여 자본금 2,250백만원 증가하였으며, 2018년도중 2,106천주를 발행하여 1,053백만원 증가하였습니다. 2019년도중 1,636천주를 발행하여 자본금 818백만원 증가하였으며, 2020년도중 2,871천주를 발행하여 1,435백만원 증가하였습니다. 2021년도 반기중 전환상환우선주 79,541주를 보통주로 전환하여 자본금 40백만원이 증가하였습니다. |

| ※ 기타의 경우, 무의결권 또는 의결권제한주식에 해당됩니다. |

4. 주식의 총수 등

| (기준일 : | 2021년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 300,000,000 | 60,000,000 | 360,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 25,211,579 | 79,541 | 25,291,120 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 79,541 | 79,541 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 25,211,579 | - | 25,211,579 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 25,211,579 | - | 25,211,579 | - | |

| ※ 2020. 5. 21. 발행된 전환상환우선주 79,541주가 2021.6.16. 전환청구권 행사를 통해 보통주로 전환되었습니다. |

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018.03.27 | 제26기 정기주주 총회 |

제2조(목적) 사업목적 추가 |

-화장품 사업 추가 -종류주식 발행근거 신설 -전환주식 발행근거 신설 등 |

| 2019.03.27 | 제27기 정기주주 총회 |

제8조- 주식 등의 전자등록 제13조(주주 등의 주소 및 인감신고) <삭제> |

- 전자증권법 시행 |

II. 사업의 내용

1. 사업의 개요

당사는 합성유전자를 비롯한 유전자 추출, 증폭, 분석 등의 핵심 유전자 기술을 개발하여 이를 바탕으로 분자진단, 프로바이오틱스, RNAi 신약개발을 주요 사업으로 영위하는 바이오헬스케어 기업입니다. 유전자 연구용 제품 분야에서 쌓아온 기술력과 경쟁력을 바탕으로 2008년부터 유전자 차원에서 질병을 진단하는 분자 진단 분야에 진출하여 제품을 출시함으로써 분자 진단에 필요한 기초 소재부터 유전자 추출 및 진단에 필요한 장비와 키트에 이르기까지 자체적으로 개발 및 생산을 하고 있습니다.

당사는 한국채택국제회계기준 제1108호(영업부문)에 따라 재화의 성격 및 제조설비의 특성 등을 고려하여 연결회사 전체를 단일 보고부문으로 결정하여 경영성과를 검토하고 있습니다.

(사업부문별 요약 연결재무정보)

| (단위 : 백만원) |

| 구분 | 연구 및 분자진단 | 프로바이오틱스 | RNAi 신약개발 | 합계 |

| <부문별 손익> | ||||

| 매출액 |

66,874 |

38,192 | 30 | 103,991 |

| 영업이익(손실) |

31,755 |

9,561 | (1,526) | 40,792 |

| <부분별 자산부채> | ||||

| 보고부문 자산 |

221,150 |

35,446 | 1,591 | 258,100 |

| 보고부문 부채 |

61,235 |

14,241 | 3,943 | 76,515 |

| * 프로바이오틱스(㈜에이스바이옴), RNAi 신약개발(㈜써나젠테라퓨틱스) |

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

|

구분 |

유형 |

품목 |

구체적 용도 |

주요 상표등 |

|

분자진단 등 |

제품 |

올리고DNA/RNA 및 |

유전자연구 및 분자진단용 |

AccuOligo, |

|

유전자 분석 및 |

유전자 추출, 증폭, 정량분석장비 |

Exicycler, ExiPrep, |

||

|

상품 |

생명공학연구용 |

연구용기자재 단품 |

- |

|

|

프로바이오틱스 |

제품 |

프로바이오틱스제품 |

체지방 감소 유산균 |

BNR17 외 |

나. 주요 제품 등의 가격변동 추이

당사는 주요 제품인 유전자 연구 및 진단 관련 제품들은 주요 원재료 등을 자체 개발, 생산하기 때문에 경쟁 상황을 고려하여 독립적으로 가격 결정을 할 수 있으며, 원재료 등의 가격변동, 경기상황에 따라 민감하게 제품 가격이 변동되진 않습니다. 또한, 유전자 진단장비, 키트 등 당사 주요제품은 제품의 패키지 구성 및 거래처 상황, 계약조건에 따라 차등하여 가격이 결정되므로 일률적으로 가격변동사항을 기재하기 어렵습니다.

3. 원재료 및 생산설비

당사 생산 제품의 주요 소재는 대부분 자체 개발하기 때문에 제품의 원재료 공급은 안정적이며 그 가격은 전체 시장의 가격변동에 따르게 됩니다. 상품의 경우에는 국내외 다수의 생명공학 관련업체로부터 안정적으로 공급받고 있습니다. 유전자 장비 생산을 위한 외주가공품은 제품개발시부터 회사의 요구 사항을 최대한 반영하여 양산 단계에서 원활한 공급이 가능하도록 하고 있습니다.

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

|

매입유형 |

품 목 |

구체적용도 |

매입액 |

비 고 |

|

원재료 |

ExiPrep96 Lite 가공품 세트 |

유전자연구 및 분자진단용 |

460 |

퓨쳐이엔지㈜ |

|

ExiCycler96v4 가공품 세트 외 |

11,991 |

㈜제노포커스 외 |

||

|

소계 |

12,451 |

- |

||

|

상품 |

ELISA KIT Set |

연구용기자재 단품 및 |

99 |

㈜핀어클 |

|

BenchSmart 96 20ul 외 |

9,620 |

㈜테라젠바이오 외 | ||

|

소계 |

9,719 |

- | ||

|

외주가공비 |

제품 가공외 |

1,175 |

㈜서흥 외 | |

|

합 계 |

23,345 |

- | ||

| ※ 당사 사업 포트폴리오는 유전자기술 기반 아래 수직 계열화된 상태로, 사업분야가 넓어 원재료 매입품목의 종류가 많고 품목별 금액은 작습니다. 총 매입액의 5% 미만 또는 유형별 매입액의 10% 미만은 통합하여 기재하였습니다. |

나. 생산 능력 및 가동률

당사의 주요 생산부문은 올리고 DNA/RNA 생산부문, 유전자 연구용키트 및 진단키트 생산부문, 유전자 장비 생산 부문이 있습니다. 올리고 DNA/RNA 생산부문은 당사가 직접 설계 및 개발, 적용한 합성설비를 주축으로 자동화 생산시스템을 보유하고 있으며, 합성기에 따라 생산능력이 좌우됩니다. 2008년 이후 생산능력의 큰 변화는 없습니다. 현재 보유 합성기 기준으로 최대 연간 670만개의 Oligo DNA 생산이 가능할 것으로 추정하고 있습니다.

유전자 연구용키트 및 진단키트 생산부문 역시 당사가 주요 자동화 생산 설비를 자체적으로 설계, 적용한 생산시스템을 보유하고 있습니다. 현재 생산설비는 연간 3천만 테스트 이상 생산 가능하게 구축되었고, 제2플랜트에 연간 2억 테스트 분량의 핵산추출시약과 관련 제품의 생산라인이 구축될 예정이며, 진단 키트 생산 라인 역시 안정적으로 생산할 수 있게 구축이 완료되어 있습니다.

유전자장비 생산부문은 부품가공은 외주에 의하고, 사내에서는 최종조립 및 프로그래밍, QC에 집중하고 있습니다. 따라서 주문량이 증가할 경우, 조립 및 QC 인원 보강, 조립공간 추가확보로 대응할 수 있으며, 외주 부분도 BATCH별 수량 증대, 외주처 추가 등 능동적인 생산량 증가가 가능하므로, 매우 탄력적으로 생산을 운용할 수 있습니다.

다. 생산 설비의 현황

| (단위: 백만원) |

|

자산 항목 |

소재지 |

구분 |

장부가액 |

|||

|

기초 |

증감 |

상각 등 |

기말 |

|||

|

토지 |

본사 외 |

67,462㎡ |

45,021 |

(3,595) |

- |

41,426 |

|

청주공장 |

4,649㎡ |

1,362 |

- |

- |

1,362 |

|

|

판교 |

209㎡ |

988 |

- |

- |

988 |

|

|

소계 |

- |

47,371 |

(3,595) |

- |

43,776 |

|

|

건물 |

본사 외 |

66,980㎡ |

17,765 |

313 |

(295) |

17,783 |

|

청주공장 |

2,769㎡ |

800 |

- |

(25) |

775 |

|

|

판교 |

590㎡ |

903 |

- |

(15) |

888 |

|

|

소계 |

- |

19,468 |

313 |

(335) |

19,446 |

|

|

구축물 |

본사 외 |

주차장 등 |

298 |

3,845 |

(56) |

4,087 |

|

기계장치 |

본사 외 |

질량분석기 등 |

2,849 |

472 |

(480) |

2,841 |

|

차량운반구 |

본사 외 |

영업용 차량 등 |

66 |

- |

(9) |

57 |

|

공구와기구 |

본사 외 |

금형 등 |

1,157 |

957 |

(256) |

1,858 |

|

비품 |

본사 외 |

백업용서버 등 |

1,656 |

431 |

(500) |

1,587 |

|

시설장치 |

본사 외 |

원료 플랜트 등 |

4,129 |

3,963 |

(462) |

7,630 |

|

사용권자산 |

본사 외 |

영업용차량 등 |

920 |

531 |

(335) |

1,116 |

|

건설중인자산 |

본사 외 |

진단라인 |

5,098 |

17,860 |

(8,216) |

14,742 |

|

합 계 |

83,012 |

24,777 |

(10,649) |

97,140 |

||

라. 생산 설비 투자 계획

[분자진단 글로벌 센터]

2020년 11월, 대전 관평동 일대 토지와 건물 각각 13,000 여평 규모를 약 360억 원에 매입하여 분자진단 글로벌 센터를 구축하고 있습니다. 해당 글로벌 센터 구축이 완료되면, 핵산추출장비와 시약 공급량은 기존 대비 8배 이상 증가할 것으로 예상하고 있습니다. 이를 통해, 나날이 성장하는 글로벌 정밀 의료 시장에 핵산추출장비와 PCR 장비 및 진단장비에 사용되는 시약을 대량 양산하여 안정적으로 공급할 수 있을 것으로 기대하고 있습니다.

[GMP 1공장]

2021년 3월, 대전 문평동 본사 인근 건물을 약 27억원에 매입하여 우수의약품제조관리기준(GMP) 공장 구축을 추진하고 있습니다. 해당GMP 공장을 통해 자체적으로 임상시험 약물을 제조하고 공급함으로써 신약 개발의 시간과 비용이 크게 절감될 것으로 기대하고 있으며, 현재 자회사 ㈜써나젠테라퓨틱스에서 진행 중인 신약 개발 임상에도 적극적으로 활용할 계획입니다. 또한, 향후 신약 파이프라인을 늘려가는데 있어서도 임상시험 물질과 약품을 직접 제조함으로써 시간과 비용 절감에 있어 큰 역할을 할 것으로 기대하고 있습니다.

[GMP 2공장]

2021년 6월, 남공주산업단지 18,000 여평의 공장 부지를 약 120억원에 분양받아 신약 원료약품 및 나노 신소재 양산 공장 설립을 계획하고 있습니다. 이를 통해 신약 원료약품을 공급할 수 있는 세계적 규모의 생산 시설 구축 및 나노 신소재 사업화에 따른 대량 양산 시설을 갖출 예정입니다.

[㈜에이스바이옴 신공장]

2021년 6월, 대전 둔곡동 일대 5,100 여평의 토지를 약 84억원에 매입하여 프로바이오틱스 제품 생산 공장 구축을 계획하고 있습니다. 이를 통해 높은 재구매 수요와 지속적인 신규 고객 유입에 신속히 대응할 것으로 기대하고 있습니다.

4. 매출 및 수주상황

가. 매출 실적

1) 매출 유형에 따른 구분

| (단위 : 천원) |

| 구분 | 당반기 | 전반기 |

|---|---|---|

| 제품매출액 |

75,860,347 |

58,227,940 |

| 상품매출액 |

26,398,803 |

12,043,643 |

| 용역매출액 |

1,731,708 |

1,604,445 |

| 합계 |

103,990,858 |

71,876,028 |

2) 매출 품목에 따른 구분

| (단위 : 천원) |

| 보고부문 | 재화 종류 | 당반기 | 전반기 |

|---|---|---|---|

| 분자진단 등 바이오 부문 |

올리고DNA/RNA |

5,180,006 |

5,229,579 |

| 유전자 시약·진단키트 부문 |

51,873,724 |

37,691,654 |

|

| 유전자연구용 및 분자진단 검사장비 부문 |

5,994,673 |

11,301,386 |

|

| 기타 |

2,771,088 |

1,694,242 |

|

| 프로바이오 틱스 부문 |

기능성 유산균 |

38,171,367 |

15,959,167 |

| 합계 |

103,990,858 |

71,876,028 |

|

3) 매출 지역에 따른 구분

| (단위 : 천원) |

| 지 역 | 당반기 | 전반기 |

|---|---|---|

| 국내 |

48,454,452 |

29,320,813 |

| 미주 |

18,774,783 |

9,716,049 |

| 유럽 |

6,580,019 |

6,482,520 |

| 아시아 |

26,252,806 |

19,925,093 |

| 아프리카 |

2,143,131 |

1,550,729 |

| 기타 |

1,785,667 |

4,880,824 |

| 합계 |

103,990,858 |

71,876,028 |

4) 매출액의 10% 이상인 주요 매출처

| (단위 : 천원) |

| 고객사 | 재화/용역 종류 | 당반기 | 전반기 |

|---|---|---|---|

| ㈜지에스홈쇼핑 | 기능성 유산균 |

10,818,865 |

4,016,746 |

나. 판매 조직

당사 판매조직은 목표시장의 특성에 따라 진단검사전문센터나 진단검사의학과 등을 대상으로 하는 병원 등의 영업을 전담하는 진단영업부문과 유전자 연구용제품을 주축으로 하는 생명과학제품을 담당하는 과학영업부문으로 나눌 수 있습니다.

[국내 생명과학제품 영업]

지역별로 본사영업부-대전/전북사무소, 대구사무소, 부산사무소를 운용하고 있으며 서울영업부는 서울 경기 지역을 권역 별로 강동, 강서, 강남, 강북, 판교로 구분하여 각 지역별로 사무소를 설립하여 운영하고 있습니다

[국내 분자진단제품 영업]

병원, 검사센터, 의료원, 보건소 등을 중심으로 영업활동을 하고 있는 진단영업부는 전문적인 제품영업과 관리가 필요한 분자진단제품의 영업이므로 영업조직은 물론 학술, 마케팅, 고객기술지원 등이 별도 조직으로 운영되며, 적극적인 고객밀착형 영업활동을 전개하고 있습니다. 진단영업은 제품 및 고객 특성상 대부분 각 사이트 별로 전문대리점을 통해 납품하고 있습니다. 최근 서울/경기지역과 경상도 지역, 충청도 지역, 전라도 지역에 신규 대리점의 개설과 변경을 통해서 시장 확대에 박차를 가하고 있으며, 전국 각 권역별로 지역전문대리점을 운영하고 있습니다.

[해외 영업]

본사에서 전 세계 대리점의 수주관리 및 기술지원, 이메일 마케팅, 웹페이지 관리, 고객만족을 위한 실시간 지원 등을 활발히 하여 시장 확대에 주력하고 있습니다. 해외영업조직은 진단제품 신규 판매처 확보를 위하여 주요 Global 전시회 및 현지 유력 대리점, 병원 및 검진센터 방문 등 현장 영업을 강화하고 있습니다.

다. 판매 경로

1) 국내영업

|

(단위 : 백만원) |

|

구분 |

매출유형 |

품목 |

판매경로 |

판매경로별 |

비중 |

|

바이오 |

제품 |

올리고DNA/RNA 및 유전자 시약 |

온라인주문/콜센터/영업사원 |

8,894 | 18.4% |

|

대리점 |

1,709 | 3.5% | |||

|

유전자 장비 |

온라인주문/콜센터/영업사원 |

650 | 1.3% | ||

|

대리점 |

113 | 0.2% | |||

|

상품 |

온라인주문/콜센터/영업사원 |

1,296 | 2.7% | ||

|

대리점 |

12 | 0.0% | |||

|

프로바이오틱스 |

프로바이오틱스 |

홈쇼핑외 |

35,780 | 18.4% | |

|

합계 |

|

48,454 | 100.0% | ||

2) 해외영업

|

(단위 : 백만원) |

|

구분 |

매출 |

품목 |

판매경로 |

판매경로별 |

비중 |

|

바이오 |

제품 |

올리고DNA/RNA 및 |

대리점 및 |

46,450 |

83.6% |

|

유전자 장비 |

대리점 및 |

5,232 |

9.4% |

||

|

상품 |

대리점 및 |

1,463 |

2.6% |

||

|

프로바이 |

프로바이오틱스 |

대리점 및 |

2,391 |

4.3% |

|

| 힙계 |

- |

55,536 |

100.0% |

||

5. 위험관리 및 파생거래

【위험관리】

연결회사가 노출되어 있는 시장위험 및 이러한 위험이 연결회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

시장위험 |

노출 대상 |

측정 |

위험관리 |

|

외환위험 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 |

현금흐름 추정 및 민감도 분석 |

환율 모니터링 |

|

가격위험 |

지분상품 투자 |

- | 단기간/저위험 금융상품 가입 |

|

이자율위험 |

변동금리 장기 차입금 |

민감도 분석 |

금리 모니터링 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

가. 외환위험

보고기간말 현재 외환 위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: 천원) |

|

구분 |

당반기말 |

전반기말 |

||||

|

USD |

EUR |

기타 |

USD |

EUR |

기타 |

|

|

금융자산 |

||||||

| 현금및현금성자산 |

18,618,850 |

2,355,130 |

448,266 |

19,174,073 |

1,939,949 |

262,506 |

|

매출채권 |

20,759,350 |

38,302 |

341,244 |

16,694,271 |

37,580 |

355,058 |

| 기타금융자산 |

- |

8,001 |

- |

191,173 |

7,911 |

- |

| 외화자산 합계 |

39,378,200 |

2,401,433 |

789,510 |

36,059,517 |

1,985,440 |

617,564 |

|

금융부채 |

||||||

|

매입채무 |

(8,953,244) |

- |

- |

(551,128) |

- |

- |

| 단기차입금 |

(22,600,000) |

- |

- |

- |

- |

- |

| 리스부채 |

- |

(26,742) |

- |

- |

(40,386) |

- |

| 외화부채 합계 |

(31,553,244) |

(26,742) |

- |

(551,128) |

(40,386) |

- |

| ※ 재무상태표상 금액은 매출채권에서 대손충당금이 차감된 금액이며, 매출채권(외화) 순액에서 대손충당금을 제외하면 매출채권 환산금액과 매출채권(외화)은 동일합니다. |

연결회사의 주요 환위험은 USD 환율에 기인하므로 손익의 변동성은 주로 USD 표시 금융상품으로부터 발생하고 환율 10%이상 변동시 법인세차감전이익에 대한 민감도 분석 결과는 다음과 같습니다.

| (단위: 천원) |

|

구분 |

당기말 | 전기말 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD |

782,496 |

(782,496) |

3,550,839 |

(3,550,839) |

| EUR |

237,469 |

(237,469) |

194,505 |

(194,505) |

| 기타 |

78,951 |

(78,951) |

61,756 |

(61,756) |

나. 가격위험

연결회사는 당기손익공정가치 금융자산으로 분류되는 펀드 및 지분증권의 가격위험에 노출돼 있습니다. 연결회사는 가격위험을 관리하기 위해 펀드 등은 신용등급 A이상의 안정적인 저위험 금융상품에 분산투자하고 있으며 포트폴리오의 분산투자는 연결회사가 정한 한도에 따라 단기간의 만기일 금융상품에 가입하여 운용하고 있습니다. 또한, 지분증권의 경우 비상장주식으로 가격위험의 노출이 크지 않습니다.

다. 이자율위험

연결회사의 이자율 위험은 주로 고정금리부 조건의 장기 차입금에서 발생하는 현금흐름 이자율 위험입니다. 연결회사의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 이와 관련하여 시장이자율 변동위험에 노출되어 있습니다.

연결회사의 차입금과 관련된 이자율위험 및 보고기간 말 현재 계약상 이자율 재설정일은 다음과 같습니다.

| (단위: 천원) |

|

지수 |

당기 |

전기 |

||

|

금액 |

비율 |

금액 |

비율 |

|

| 고정/변동금리 차입금 및 전환사채, 전환상환우선주부채 |

27,525,163 |

100% |

12,591,430 |

100% |

|

차입금 내역 - 이자율 재설정일(※): |

||||

|

1년 이내 |

27,525,163 |

100% |

5,691,430 |

45% |

|

2년 이내 |

- |

0% |

6,150,000 |

49% |

|

3년 이내 |

- |

0% |

200,000 |

2% |

|

4년 초과 |

- |

0% |

550,000 |

4% |

|

합계 |

27,525,163 |

100% |

12,591,430 |

100% |

| ※ 이자율 재설정일은 계약상 이자율이 재설정되는 시점과 계약 만기 중 이른 시점이며, 총차입금액의 내역은 은행차입금 25,100,000천원 및 전환사채 2,425,163천원(1년이내) 입니다. |

이자율 1% 변동시 법인세차감전이익에 대한 민감도 분석내용은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

| 1%상승 | 1%하락 | 1%상승 | 1%하락 | |

| 이자비용 |

56,500 |

(56,500) |

50,625 |

(50,625) |

【파생거래】

가. 인식 및 측정

연결회사의 위험회피 목적 파생상품은 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 지난 2019년 10월 31일 발행한 7회차 사모전환사채에 대해 파생금융부채로 인식하고 있으며, 회사의 매도청구권(콜옵션)에 대해 파생금융자산으로 인식하고 있습니다. 또한, 2020년 5월 21일 발행한 전환상환우선주에 대해서도 파생금융부채로 인식하고 있습니다.

나. 파생상품계약 평가손익

당기와 전기 중 파생상품계약 관련하여 발생한 평가손익은 아래와 같습니다.

| (단위: 천원) |

|

구 분 |

당기 |

전기 | ||

| 평가이익 | 평가손실 | 평가이익 | 평가손실 | |

| 파생상품자산 |

2,000,901 |

- |

5,129,040 | - |

| 파생상품부채 |

58,075 |

1,487,220 |

- | 26,019,300 |

|

합계 |

2,058,976 |

1,487,220 |

5,129,040 | 26,019,300 |

6. 주요계약 및 연구개발활동

【주요계약】

작성기준일 현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약 내역은 다음과 같습니다.

가. 라이선스 아웃(License-out) 계약

<총괄표>

|

품목 |

계약 상대방 |

계약체결일 |

계약종료일 |

총계약금액 |

진행단계 |

|

SAMiRNA-fibrosis |

㈜유한양행 |

2015.09.22.(해외) |

특허권 존속기간 만료일까지 |

정액기술료(Upfront Payment): 7,300 백만원 |

비임상 단계 |

|

BNR17 |

UAS |

2018.04.30 |

계약일로부터 5년(연장가능) |

정액기술료(Upfront Payment): $1,100,000 |

미국 내 제품 출시 |

|

SAMiRNA 플랫폼 및 |

㈜써나젠 |

2020.02.17 |

계약체결일로부터 본 계약기술에 관한 특허 중 가장 늦게 만료되는 시점까지 |

1. 기술료 : SAMiRNA 적용 제품 매출액의 10% 2. 라이선스 아웃시 수익분배구조 |

임상1상 및 상업화 |

■품 목: SAMiRNA-fibrosis 포함 3종

|

계약상대방 |

㈜유한양행(한국) |

|

계약내용 |

유한양행은 SAMiRNA-fibrosis 포함 3종의 약물표적 저해제에 대한 전세계 독점적 권리를 갖고 임상시험, 허가, 생산, 상업화 등을 진행함. 단, SAMiRNA-fibrosis에 대해서는 바이오니아가 임상1상까지 진행하고, 유한양행이 이후의 임상개발을 진행할 예정. |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일: 2015.09.22(해외실시용), 2015.09.23.(국내실시용) 계약변경일: 2021.05.11(해외실시용), 2021.05.11(국내실시용) 계약종료일: 특허권 존속기간 만료일까지 |

|

총계약금액 |

정액기술료: 7,300백만원, 경상기술료는 별도, 비임상 및 임상 시료 생산비용 별도 |

|

수취금액 |

계약금(Upfront Payment): 1,300백만원 |

|

계약조건 |

□ 계약금(Upfront Payment): 1,300백만원 □ 비임상시료 생산비용 추후 양사 별도 협의 □ 마일스톤(Milestione) 별도 - 수취조건: 계약제품에 대해 임상3상 시험계약서 승인시 □ 임상시료 생산비용 추후 양사 별도 협의 □ 경상기술료(Royalty): 매출순이익의 10%, 단 SAMiRNA-fibrosis의 경우 20% □ 제3자에게 기술 이전시 유한양행과 당사 수익 분배. SAMiRNA-fibrosis에 대해서는 임상단계별 수익분배율 상이함. ※ 임상, 등록, 상업화 실패시 계약은 종료될 수 있으며, 단, 임상1상 IND신청 전에 계약 종료시 정액기술료에 대해 정산의무 있음. |

|

회계처리방법 |

계약금 수취액 1,300백만원은 수익 인식 |

|

대상기술 |

SAMiRNA 기술을 적용한 섬유증 및 고형암 표적저해제 3종 |

|

개발진행경과 |

비임상 단계 |

| ※ 계약변경에 따라 비임상 및 임상 시료 생산비용을 별도 실비로 협의하기로 하였으며, 정액기술료는 기존 11,000백만원에서 7,300백만원으로 축소 되었습니다. |

■ 품 목: BNR17

|

계약상대방 |

UAS Laboratories(미국) |

|

계약내용 |

UAS Labs는 BNR17 유산균에 대해 계약지역에서 상업화 진행 |

|

대상지역 |

미국, 캐나다 지역 독점, 중국, 호주, 유럽 및 아시아 일부 국가 비독점 공급 |

|

계약기간 |

계약체결일: 2018.04.30 (계약변경일:2018.09.15) 계약종료일: 계약일로부터 5년 동안이며, 양사 합의에 의하여 연장가능 |

|

총계약금액 |

USD 1,100,000(1,338백만원), 경상기술료는 별도 |

|

수취금액 |

계약금(Upfront Payment): USD 1,100,000(1,338백만원) |

|

계약조건 |

□ 계약금(Upfront Payment): USD 1,100,000(1,338백만원) □ 최저로열티(Minimum Royalty) : 매년 최저로열티 있음. - 수취조건: 계약일로부터 매년 지급 □ 경상기술료(Royalty): 매출액의 10~20% - 수취조건: 분기별 지급 ※ 계약 종료시에도 회사의 위약금 지급의무는 없음 |

|

회계처리방법 |

계약금 수취액 1,338백만원(USD 1,100,0000)은 수익 인식 최저로열티 1,216백만원(USD 1,000,000)은 연간 분할하여 수익 인식 |

|

대상기술 |

Lb. gasseri BNR17 및 관련 특허 및 Know-How 기술 실시권 |

|

개발진행경과 |

미국 내 제품 출시 및 판매 중 |

■ 품 목: SAMiRNA 플랫폼 및 SAMiRNA-AREG 포함 4종

|

계약상대방 |

㈜써나젠테라퓨틱스 |

|

계약내용 |

SAMiRNA-AREG, SAMiRNA-ITIH1, SAMiRNA-DENV, SAMiRNA-miR544a SAMiRNA 기반기술(platform)의 치료용 분야에 대해 전세계 독점배타적 실시권 및 상업화권리 허락 (제3자 재실시권 허락 포함) |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일: 2020.02.17 계약종료일: 계약체결일로부터 계약기술에 관한 특허 중 늦게 만료되는 시점까지 |

|

총계약금액 |

1. 기술료: SAMiRNA 적용 제품 매출액의 10% 2. 라이선스아웃시 수익금에 대한 분배 구조임 |

|

수취금액 |

해당사항 없음 |

|

계약조건 |

1. 기술료: SAMiRNA 적용 제품 매출액의 10% 2. 라이선스아웃시 수익금 분배 구조 있음 3. 특약사항: 화장품/이미용 분야의 실시권 및 상업화 권리 배제(바이오니아가 보유함), 연구용/진단용 분야의 실시권 및 상업화 권리는 바이오니아와 써나젠이 공동 보유 4. 양사 협의 하에 바이오니아가 SAMiRNA 치료제를 생산할 수 있음 |

|

회계처리방법 |

- |

|

대상기술 |

SAMiRNA 기반기술(platform) 관련 특허, 노하우 및 기술 |

|

개발진행경과 |

제품 개발(임상 등) 및 상업화를 위한 준비 중 |

나. 라이선스 인(License-in) 계약

공시서류 작성기준일 현재 당사가 체결 중인 중요하고, 유의적이라고 판단되는 라이선스 인(License-in) 계약은 없습니다.

다. 기타 계약

| (단위: 백만원) |

|

품목 |

계약상대방 |

계약목적·조건 등 상세내용 |

계약체결일 |

계약종료일 |

계약금액 |

수수(지급)방법 |

|

CE 마크 |

MT Promedt |

□'Exicycler 96', 진단키트 CE 마킹에 따른 유럽대리인 계약 □ CE 등재절차 진행 등 유럽지역내에서의 'Exicycler 96', 진단키트 제품의 CE 관련 업무 대리 수행 |

2020.09.02 |

계약체결일로부터 |

- |

- |

|

인체적용시험 |

㈜엘리드 |

□ 탈모완화 기능성 화장품 평가에 관한 인체적용시험 위탁 □ 화장품법, 화장품법 시행규칙, 기능성화장품에 관한 법률 및 식품의약품안전처 화장품 인체적용시험 및 효력시험 가이드라인, 양기관 간에 확정된 인체시험계획서 및 시험기관 자체규정 (SOP)과 책임에 따라 수행 |

2020.08.05 |

2021.05.31 |

총 연구비 : |

계약일로부터 10일이내 50% 최종보고서 제출일로부터 15일이내 50% |

|

공장매매(매수) |

우리바이오㈜ |

대전광역시 유성구 관평동 685외1필지 및 지상건물 매수 |

2020.11.05 |

2020.11.30 |

36,000백만원 (부가세별도) |

계약금 : 3,600백만원 잔금 : 32,400백만원 |

|

공장매매(매수) |

㈜디엔에프 |

대전광역시 대덕구 문평동 49-9 필지 및 지상건물 매수 |

2021.02.26 |

2021.03.31 |

2,700백만원 (부가세별도) |

계약금: 270백만원 잔금 : 2,430백만원 |

|

산업단지 용지분양계약(매수) |

남공주 |

남공주일반산업단지 1-3BL(충남 공주시 검상동 산7-2번지 일원/지목 : 공장용지/토지면적 : 60022.3제곱미터/대지권비율 100분의100) 용지분양계약(매수) |

2021.06.18 |

소유권보존등기일로부터 30일이내 잔금 납부완료시까지 |

12,346백만원 |

계약금 : 1,234백만원 중도금 : 9,876백만원 잔금 : 1,234백만원 |

|

연구소기업 |

한국생명공학 |

□ 한국생명공학연구원의 현물출자(발명의 명칭:압출공정 없이 핵산함유 나노 리포솜을 제조하는 방법(특허등록번호 10-1493961))와 바이오니아의 현금출자로 연구소기업설립 및 운영을 위한 계약체결 □ 당사자의 역할 - 한국생명공학연구원: 연구소기업에 대한 기술지원 |

2021.06.21 |

각 당사자가 연구소기업의 주식을 소유하지 아니할 때까지 |

초기자본금 : |

한국생명공학연구원 현물출자액 : 155백만원 바이오니아 현금 출자금 : 845백만원 |

【연구개발】

가. 연구개발 활동의 개요

바이오니아는 유전자 기술의 완전한 국산화를 목표로 창립한 이래 유전자 합성에 필요한 원부자재의 자체개발을 통해 국내 처음으로 DNA 합성서비스를 시작한 이래 초고속 DNA합성기, PCR장비, real-time QPCR 장비, 전자동 단백질합성 및 핵산추출장비 등 생명과학연구에 필요한 첨단장비들과 다양한 시약류 등 관련 제품들을 개발, 출시해 왔습니다. 현재는 생명과학 연구용 제품 개발뿐만 아니라 각종 질병진단에 사용되는 분자진단키트와 분자진단시스템을 개발하여 공급하고 있고, 축적된 oligonucleotide합성기술과 유전자 발현분석기술을 바탕으로 차세대 신약의 새로운 플랫폼으로 부상하고 있는 RNAi 신약개발에서 자체개발 기술로 고속 siRNA신약개발 시스템을 구축하여 난치병 치료제 개발을 위해 활발한 후보물질 발굴이 이루어 지고 있습니다. 세계적으로 siRNA 신약 개발 핵심기술들을 모두 자체기술로 개발하여 대규모 신약개발 인프라를 구축한 회사는 당사가 유일합니다. 당사에서는 구축된 기반기술을 바탕으로 siRNA신약개발을 가속화 하기 위해 신약개발 전문회사인 ㈜써나젠 테라퓨틱스를 자회사로 설립하였고, 이를 통해 신약개발을 가속화 해나갈 계획입니다.

나. 연구개발 담당조직

1) 연구개발 조직 개요 및 형태

당사의 연구개발 조직은 ㈜바이오니아 부설연구소 산하에 진단연구소(진단키트개발), 시스템연구소(분자진단 및 연구용 장비개발)로 전문화 되어있습니다.

2) 주요 연구인력 현황

|

(단위 : 명) |

|

구분 |

수석연구원 |

책임연구원 |

선임연구원 |

주임연구원 |

연구원 |

계 |

|

인원 |

24 |

24 |

23 |

70 |

31 |

172 |

| ※ 임원은 제외한 연구인력 현황입니다. |

다. 연구개발 비용

| (단위: 백만원) |

|

과 목 |

제30기(당반기) |

제29기 |

제28기 |

|

|

비용의 |

원재료비 |

9,69 |

1,320 |

1,735 |

|

인건비 |

3,181 |

6,769 |

5,575 |

|

|

감가상각비 |

335 |

653 |

561 |

|

|

위탁용역비 |

- |

- |

- |

|

|

기타 |

4,288 |

7,262 |

4,788 |

|

|

연구개발비용 합계 |

8,773 |

16,004 |

12,659 |

|

|

회계처리 내역 |

판매비와관리비 |

8,094 |

13,118 |

10,985 |

|

제조경비 |

- |

- |

- |

|

|

개발비(무형자산) |

- |

- |

- |

|

|

회계처리금액 계 |

8,094 |

13,118 |

10,985 |

|

|

정부보조금 |

679 |

2,886 |

1,674 |

|

|

연구개발비용 합계 |

8,773 |

16,004 |

12,659 |

|

|

연구개발비 / 매출액 비율 |

8.4% |

7.7% |

34.9% |

|

라. 연구개발 실적

1) 신약개발분야 연구개발 현황

|

연구과제명 |

적응증 |

연구기관 |

연구진행 상황 및 기대효과 |

개발 진행 단계 및 사업화 계획 |

|

SAMiRNA-AREG |

IPF, CKD, |

㈜바이오니아, |

□ 미국 브라운대 연구팀 및 KIT 흡입독성센터와 IPF (특발성 폐섬유화증) 관련 SAMiRNA 치료제 개발을 위한 범부처전주기 신약개발사업 성공적 종료('15년). |

- 현재 GLP 독성시험 (설치류, 비설치류 대상) 완료 및 임상1상 IND 신청 준비중 - 해외 소재 기업과 물질이전/검증시험 계약 체결('21년 7월) |

|

나노입자 RNAi 치료제 원천기술(SAMiRNA)을 이용한 탈모방지제 개발(헬스케어프로그램) |

Androgenetic |

㈜바이오니아 |

□ 탈모 증상 완화에 도움을 주는 기능성화장품 개발. □ 서원대학교 글로벌피부임상센터(SSRC)와 ㈜엘리드에서 저용량과 고용량으로 인체적용시험 완료함. □ 식약처 기능성화장품 품목허가 신청. ('21년 6월) |

- 인체적용시험 완료('21년 상반기): 서원대학교 글로벌피부임상센터(SSRC), ㈜엘리드 - 식약처, 기능성 화장품 품목허가 신청 완료 - 제품 출시를 포함하여 사업화 진행 예정('21년 하반기) |

■ 품 목: SAMiRNA-AREG 섬유화증 신약 후보물질 개발

|

구 분 |

siRNA 합성신약 |

|

적응증 |

특발성폐섬유증(IPF), 만성신장질환(CKD), 비알코올성지방간염(NASH), 코로나 바이러스로 인한 간질성폐질환의 폐섬유화증 (CPF, COVID-19 induced progressive ILD leading to fibrosis) |

|

작용기전 |

Amphiregulin은 EGFR의 ligand이자, 섬유화의 핵심과정인 TGF-β에 의해 촉진되는 fibroblast 증식과 myofibroblasts로의 분화와 증식을 촉진하는 paracrine으로서 특발성 폐섬유증의 발생 기전에 중요한 역할을 하는 것으로 보고되었으며, 개발 중인 SAMiRNA-AREG는 amphiregulin의 transcription을 선택적으로 저해하는 siRNA나노입자로서 전신투여로 IPF병변 조직에 주로 전달되어 작용하게 함으로써 amphiregulin의 기능을 억제하여 IPF의 진행을 막는 기전을 가지고 있음. 일반적으로 SAMiRNA는 정상 폐조직으로 잘 전달되지 않으나 염증이 있는 폐부위에서는 EPR 효과에 의해 잘 들어감. Amphiregulin의 발현 저해는 TGF나 EGF와 같은 세포활동에 절대적으로 중요한 cytokine의 변화를 최소화하면서 섬유화 과정을 유의하게 감소시킬 수 있는 장점이 있음. 또한 Amphiregulin knockout mouse는 특별한 질환을 유발하지 않는 것이 보고되었음. 다른 섬유화증 질병들도 근본적으로 발병 기전이 유사하기 때문에, 현재 치료제가 없는 신장섬유증(CKD), 비알콜성지방간(NASH), 켈로이드와 같은 피부섬유증 등 다른 섬유화 관련 주요 난치병들에 대해서도 확대 적용 가능성이 큼. 현재 동일한 타겟유전자(AREG)를 바탕으로 신장섬유증 및 간섬유증, 전신경화증 등으로의 적응증 확대를 위한 후속 연구 진행 중에 있음. 특히 'SAMiRNA-AREG'가 신장섬유화증을 예방하고 진행을 효과적으로 억제한다는 전임상 연구결과가 2021년 1월 26일 국제학술지 'Scientific Reports'에 게재되었음. |

|

제품의특성 |

□ SAMiRNA™ (Self-Assembled-Micelle-inhibitory-RNA)는 바이오니아가 자체 개발하고 ㈜써나젠테라퓨틱스가 독점 사용권을 가지고 있는 RNAi 신약개발 원천기술로 다양한 질병 치료에 적용 가능한 플랫폼 기술이며, 전세계 주요국가에 물질특허가 등록된 native siRNA/miRNA를 전달하는 단분자 나노입자 전달체 신약물질임. 기존의 siRNA 치료제기술의 문제점인 선천면역자극반응을 극복하여 siRNA를 생체 내 질병 표적장기 세포까지 효율적이고 안정적으로 전달할 수 있는 나노입자형 RNAi 신약물질임. 전자동합성라인에서 단일분자(single chemical entity)로 만들어지기 때문에 전달체가 필요 없이 100% 자가 조립되므로 기존의 siRNA 나노입자 기술들에 비해 뛰어난 경제성을 가지고 있음. □ siRNA의 가장 치명적인 문제인 선천면역(innate immune stimulation) 관련 부작용이 나타나지 않음. siRNA는 TLR3(Toll-like receptor3)과 binding함으로써 activation 시키기 때문에 다양한 cytokine을 과발현 시키게 되지만, SAMiRNA는 TLR3에 binding을 하기 어려운 구조임. siRNA의 sequence와 상관없이 어떠한 농도에도 면역자극반응을 일으키지 않기 때문에 안전한 물질임. 기존의 siRNA 치료제기술의 문제점인 선천면역자극반응을 극복하여 siRNA를 생체 내 질병 표적장기 세포까지 효율적이고 안정적으로 전달할 수 있는 나노입자형 RNAi 신약물질임. □ RNAi 기반 섬유증 치료제 후보물질의 설치류, 영장류 대상 독성시험에서 안전성 확인. 안전성평가연구소는 설치류와 영장류를 대상으로 일반독성시험(4주 반복투여독성시험), 유전독성, 안전성약리시험을 실시했고, 찰스리버는 영장류를 대상으로 심혈관계 안전성 약리시험을 실시하였음. 그 결과 모든 파라미터에서 어떤 이상이나 변화가 발견되지 않았으며, 약물동태학, 약력학, 조직병리학적으로 SAMiRNA-AREG의 안전성 입증이 확인되었음. 인간과 가장 가까운 영장류를 대상으로 한 독성 시험에서 SAMiRNA™ 플랫폼 기술로 개발된 치료제 후보물질인 SAMiRNA-AREG의 안전성이 입증되었다는 것에 큰 의미가 있음. 특히 KIT에서 진행된 안전성약리시험과 찰스리버에서 진행된 심혈관계 Monkey telemetry 시험에서 확인된, 'SAMiRNA-AREG'의 안전성을 입증한 전임상 독성 연구결과가 2021년 3월 27일 국제학술지 'Toxicology Reports'에 게재되었음. □ EPR(enhanced permeability retention) 효과라는 현상을 이용한 수동적인 약물 표적화(passive targeting)를 통해 SAMiRNA의 Fibrosis-specific targeting이 가능함. EPR은 일반세포에서는 관찰되지 않는 암세포와 암세포로 인해 만들어지는 혈관(Angiogenesis) 및 염증 조직이나 섬유화조직에서만 광범위하게 나타나는 현상임. □ 간기능 검사 결과(ALT, AST, ALP, Albumin 등) No significant systemic toxicity를 확인하였고, SAMiRNA에 의한 생화학적, 혈액학적 평가에서 변화없음을 확인하였으며, 고농도 투여 시에도 간, 폐, 비장, 신장 등 주요 장기에서 독성이 확인되지 않음(조직 염색)을 비임상시험 병리 전문 CRO를 통하여 확인하였으므로, 간에 pathologic 하지 않음. |

|

진행경과 |

전임상시험 완료 및 IND filing 진행 중 |

|

향후계획 |

2021년 하반기 IND 신청 및 임상1상 진행을 목표로 하고 있음. |

|

경쟁제품 |

특발성 폐섬유증의 치료제로서 Pirfenidone과 Nintedanib이 2015년 10월 15일 미국 FDA로부터 각각 'Esbriet', 'Ofev'라는 제품으로 IPF치료제 사용 승인을 받음. 미국, 일본, 유럽, 인도에서 Pirfenidone을 폐섬유화증에 대한 치료제로 승인하였으나, 여러 임상실험에서 Pirfenidone의 효과는 매우 제한적이어서 (약 10% 정도 폐기능을 개선시키는 효과와 갑자기 증상이 나빠지게 되는 가능성을 약간 낮추어 줌), 새로운 치료약의 개발이 요구되고 있음. Galapagos의 GLPG1690과 Fibrogen의 pamrevlumab (FG3019)이 긍정적인 초기 임상결과를 확인 후 대규모 임상 3상에 들어갔지만, GLPG1690의 3상 중단으로 현재 임상3상을 수행중인 신약후보물질은 Fibrogen의 pamrevlumab (FG3019)뿐임. Galapagos는 특발성 폐섬유증 환자 대상으로 GLPG1690과 표준치료법 혹은 플라시보 약물을 52주 동안 병용투여하는 ISABELA1, ISABELA3 임상 3상을 진행했으나 2021년 2월, 임상에서 보인 약물 독성 부작용 문제로 인해 3상 중단됨. Fibrogen사가 개발중인 pamrevlumab은 CTFG 항체치료제로서, 임상1상에서 안전성을 확보하였으며, 임상3상 진행중임. Fibrogen은 2019년 6월 특발성폐섬유증 환자 폐에서 오토택신 농도가 올라가 있어 병기 진행을 악화한다고 알려져 있음. 만성신장질환(CKD) 치료제로 빈도 높게 사용되고 있는 약물들은 안지오텐신 전환효소(ACE) 저해제, 안지오텐신-II 수용체 차단제, 칼슘채널 차단제, 베타차단제, 적혈구 생성 촉진제 및 이뇨제 등임. 최근까지 만성 신장질환의 진행을 지연시키는 효과를 입증한 약물 계열은 항고혈압제인 안지오텐신전환효소억제제(ACEI)와 안지오텐신수용체차단제(ARB)였음. 그런데 혈당강하제 중 SGLT-2억제제가 제2형당뇨병 환자를 대상으로 한 대규모 임상시험에서 심혈관 및 신장 예후를 개선한 것으로 보고되면서 신장약으로서 가능성이 대두되었음. 미국 식품의약국(FDA)이 2021년 4월 30일, 아스트라제네카의 당뇨병 치료제 포시가(성분명 다파글리플로진, 미국 제품명 Farxiga)를 만성신장질환(CKD) 치료제로 추가 승인했음. 특정 단백질에 특이하게 반응하는 장점을 가진 특이 단일 클론 항체들은 상대적으로 그 생산과정이 복잡하고 고비용이 들어가며, 특히 다양한 종류의 세포들의 분화 및 면역반응에 중요한 기능을 가진 사이토카인의 경우에는 장기간 치료를 할 경우, 그 부작용이 적지 않을 것으로 판단됨. SAMiRNA-AREG을 이용한 방법의 장점은 기본적으로 화학적으로 단분자 합성에 의해서 만들기 때문에, 그 제조 및 품질관리가 용이하고, 비용대비 약효가 크며, 세포활동에 절대적으로 중요한 사이토카인의 변화를 최소화하면서 폐섬화과정을 유의하게 감소시킬 수 있음. 또한 표적 유전자를 전사단계에서 차단하기 때문에 치료효과가 상대적으로 클 것으로 기대되며, 기존의 알려진 표적에 대해서도 그 치료효과는 근본적으로 다른 새로운 약물의 개발이 가능할 것으로 판단됨. |

|

관련논문등 |

1. Toxicology Reports, Volume 8, 2021 Mar 27, Pages 839-845. Safety pharmacology of self-assembled-micelle inhibitory RNA-targeting amphiregulin (SAMiRNA-AREG), a novel siRNA nanoparticle platform. 2. Scientific Reports, Jan 26, 2021; 11:2191. In vivo silencing of amphiregulin by a novel effective Self-Assembled-Micelle inhibitory RNA ameliorates renal fibrosis via inhibition of EGFR signals. 3. 2019 ATS conference 포스터 발표 : Control/Tracking Number:2019-LBA-18294-ATS : Pre-clinical GMP Toxicology Study for the Drug Development of Idopathic Pulmonary Fibrosis(IPF) Using a Novel RNAi-Based Nanoparticle Technology (SAMiRNA™) 4. 2018 34차 한국비임상시험연구회 워크샵 구두 발표 5. 2018 범부처신약개발사업단 R&D 워크샵 포스터 발표 6. 2018 ATS conference 포스터 발표 : Control/Tracking Number:2018-S-7732-ATS : Idiopathic Pulmonary Fibrosis (IPF) Drug Development Using SAMiRNA™, a Second-generation RNAi Platform Technology 7. Journal of Biological Chemistry 2016 Mar 18;291(12):6433-46. Self-assembled Micelle Interfering RNA for Effective and Safe Targeting of Dysregulated Genes in Pulmonary Fibrosis. 8. Korean Journal of Internal Medicine 2014;29:281-290, Modifiers of TGF-b1 effector function as novel therapeutic targets of pulmonary fibrosis 9. Journal of Biological Chemistry 2012;287(50):41991-42000. Amphiregulin, an Epidermal Growth Factor Receptor Ligand, Plays an Essential Role in the Pathogenesis of Transforming Growth Factor β-induced Pulmonary Fibrosis |

|

시장규모 |

1) 폐 섬유증(IPF) 시장규모는 2020년 31.9억 달러 규모에서 CAGR 13.1%로 성장하여 2030년 109.2억 달러 규모로 전망.(출처 : Global Idiopathic Pulmonary Fibrosis Market $5.9 Billion by 2025, HealthcareAnalyst, 2019.09.11)

3) 간 섬유증 시장규모는 2020년 144.4억 달러 규모에서 CAGR 8.8%로 성장하여 2030년 335.2억 달러 규모로 전망. (출처 : Liver Fibrosis Drug Market Size, Share, Analysis, Opportunities and Forecast to 2019-2025, BRANDESSENCE MARKET RESEARCH, 2019.08.29) |

|

기타사항 |

SAMiRNA™를 이용한 특발성 폐섬유화증 치료제 신약개발 프로젝트가 '범부처전주기 신약개발사업' 과제로 2014년 2월 선정되어 치료제의 비임상 후보물질 도출을 목표로 연구개발 과제를 진행하였고 성공적으로 마일스톤을 종료하였음. 이 치료제 개발 과제는 미국 브라운대 의대 연구팀과 국내 호흡기질환 전문 비임상연구기관인 안전성평가연구소 흡입독성센터가 함께 참여하였음. 효과적인 후보물질 발굴에 이어, 신약개발사업과제로 2017년 9월에 재선정되어, 약 2년간 전임상 효능 연구 및 GLP 인증기관인 안전성평가연구소(KIT)로부터 임상 진입을 위한 독성 시험 (약리독성, 일반독성 및 독성동태)을 수행하고, 세계 1위 CRO인 찰스리버에서 심혈관계 안전성약리시험을 진행하였으며 현재 전임상 독성시험이 완료되었음. 섬유증 치료제 후보물질 'SAMiRNA-AREG'가 신장섬유화증을 예방하고 진행을 효과적으로 억제한다는 전임상 연구결과가 2021년 1월 26일 국제학술지 'Scienctific reports'에 게재되었음. 신장섬유화증 모델인 UUO(unilateral ureteral obstruction)과 만성신장질환 모델인 아데닌 식이요법(adenine diet(AD)) 동물모델을 대상으로 SAMiRNA-AREG를 투여해 연구를 진행한 결과, SAMiRNA-AREG가 신장까지 전달되고, 파이브로넥틴, α-SMA, 콜라겐 등의 섬유화 마커 및 염증 마커들이 감소한 결과를 나타내었음. 두 생쥐 모델에서 과발현된 AREG가 주로 말단 세뇨관에 국한돼 있으며, AREG 단백질 발현을 억제하면 신장섬유증을 치료할 수 있다는 점을 확인하였음. 2021년 7월 해외 소재 기업과 물질이전/검증시험 계약 체결하였으며, 하반기 IND신청할 예정임. 글로벌 다국적 제약회사와도 지속적인 네트워크 구축하여, 다양한 섬유증 질병에 대한 정보 교류 및 SAMiRNA 기술 미팅을 지속적으로 수행 중임. |

■ 품 목: 나노입자 RNAi 치료제 원천기술(SAMiRNA™)을 이용한 탈모방지제

|

구 분 |

기능성화장품 : CosmeRNA-ARI |

|

적응증 |

남성형 탈모증 (androgenetic alopecia, AGA) |

|

작용기전 |

인체의 다양한 조직 내에 존재하는 5알파환원효소는 남성 호르몬인 테스토스테론을 안드로겐 수용체(AR)와의 결합력이 5배 이상 강력한 디하이드로테스토스테론(DHT)으로 변환시킴. 이때 생성된 DHT는 모근세포로 들어가 AR단백질과 결합하여 세포핵으로 들어가서, 모유두세포의 사멸을 유도하는 단백질(TGF-β, BMP, DKK-1)을 과다 하게 생성시켜, 모발을 이른 시기에 퇴행기로 이행시켜 탈모가 빠르게 진행됨. CosmeRNA-ARI는 DHT와 테스토스테론이 결합하는 AR단백질 생성을 줄이기 위해 AR mRNA을 분해시켜서 남성형 탈모증상을 근원적으로 완화시키는 신개념의 탈모방지 작용기전임. |

|

제품의특성 |

현재 탈모 증상 완화에 도움을 주는 기능성화장품으로 많은 제품들이 개발되어 판매 중에 있으나, 핵산유전자기반(RNAi) 기술을 이용한 제품은 없음. siRNA(small interfering RNA)는 목표 mRNA(messenger RNA)를 서열 특이적으로 인식하여 분해하는 과정을 통해 타겟 유전자의 발현을 저해하는 기술임. 하지만, 체내 안정성과 전달 효율이 매우 낮은 점, 그리고 심각한 부작용(innate immune response, off-target effect) 등이 실용화 단계에서 가장 중요한 걸림돌임. CosmeRNA-ARI는 헤어토닉 제품으로 바이오니아의 핵산유전자기반 원천 플랫폼 기술인 SAMiRNA™을 이용하여 남성형 탈모증에 관련된 mRNA를 표적으로 하는 탈모 증상 완화에 도움을 주는 기능성 화장품임. 또한, 기존 RNAi 기반 기술이 가지고 있는 체내 안정성, 타겟으로의 전달효율, 대량생산, 및 심각한 부작용 등의 문제점들을 극복한 기술로써 남성형 탈모증 완화에 도움을 줄 것으로 기대됨. |

|

진행경과 |

18~54세의 안드로겐성 탈모증으로 진단된 남녀를 대상으로 CosmeRNA-ARI의 탈모 증상 완화 효과에 대한 유효성 및 안전성 평가를 수행하였음. 서원대학교 글로벌피부임상센터(SSRC)에서 저용량으로 일주일 3회 도포한 인체적용시험을 완료(2021.05)하였고, 이어서 ㈜엘리드에서 고용량으로 일주일 1회 도포한 인체적용시험을 완료(2021.06)하였음. 탈모 증상 완화를 판단하는 1차 유효성 평가 지표인 포토트리코그램(phototrichogram)을 이용한 정량 분석을 통해 저용량과 고용량 시험군에서 모두 유의하게 전체 모발 수가 증가하였으며, 부작용은 관찰되지 않았음. 특히, 고용량으로 일주일 1회 도포했을 때 가장 우수한 탈모 증상 완화 효과를 확인하였음. 2021년 06월말 현재 식약처에 기능성화장품 품목허가 신청 완료하였음. |

|

향후계획 |

식약처 기능성화장품 품목 허가 승인 후, 2021년 하반기에 제품 출시를 포함하여 사업화 진행 예정임. |

|

경쟁제품 |

탈모 증상 완화에 도움을 주는 제품으로 샴푸, 화장품, 건강기능식품에 이르기까지 다양한 성분으로 개발되어 판매 중에 있으나, 이러한 제품들은 탈모에 대한 구체적인 메카니즘(mechanism)이 제시되지 않은 상태에서 마케팅에 의존하고 있고 탁월한 효과를 발휘하지 못하고 있는 실정임. 국내외에서 탈모 증상 완화에 도움을 주는 기능성화장품으로 개발 진행 중에 있으나, 현재까지 핵산유전자기반(RNAi) 기술을 이용한 제품은 없음. 국내의 경우, 올릭스사에서 cp-lasiRNA 기술을 이용한 탈모제품(OLX104)을 개발 중에 있으며, 국외에는 RXi사(sd-rxRNA)와 IONIS사(ASO)에서 탈모 관련 제품을 개발 중에 있음. |

|

시장규모 |

국내 탈모시장은 2016년 기준으로 전문의약품, 일반의약품(OTC), 기능성제품을 포함하여 약 3조원으로 추정하고 있음. 또한, 헤어케어 시장 규모 역시 커지고 있으며, 2010년 이후 연평균 10% 성장하며 2014년 5,700억원 규모를 기록했고 2017년에는 약 30% 이상 확대되고 시장 규모는 8,000억원을 상회하였음(건강보험심사평가원). 탈모 관련 Global market 시장은 2024년까지 118억 달러, 한화로 약 13조원에 달하며, 북미의 경우 약 3.5조원에 이를 것으로 예상하였음(Grand view research). 최근에는 화장품(cosmetics)의 안전성과 의약품(pharmaceutical)의 효과성을 합성한 신조어인 ‘코스메슈티컬(Cosmeceutical)’ 시장이 성장하고 있음. 전세계 코스메슈티컬 시장은 2015년 기준 약 40조원으로 전체 화장품 시장의 약 13% 규모이며, 국내의 경우 약 5,000억원 수준으로 아직까지 시장 규모는 작으나 매년 15% 수준의 성장률을 보이고 있음(코스메슈티컬 산업동향, 융합연구정책센터). |

|

기타사항 |

□ 중소벤처기업부(2018년도 지역특화산업육성사업)-‘나노입자 RNAi 치료제 원천기술(SAMiRNA™)을 이용한 탈모방지제 개발’ (2018.04.01~2019.12.31) □ 특허 출원 : "안드로젠 수용체 특이적 서열을 포함하는 이중나선 올리고뉴클레오티드 구조체, 및 이를 포함하는 탈모 예방 및 발모용 조성물“ 출원인 : (주)바이오니아, 출원일 : 2018.11.28, 국내 출원번호 : 10-2018-0149562. □ 상표 등록 : 상표권자 : (주)바이오니아, 등록번호 : 제 40-1397829호, 상표명 : COSMERNA, 지정상품 : "제 03류 등 2개류, 기능성 화장품등 25건“ |

2) 분자진단분야 연구개발 현황 및 실적

|

연구과제명 |

연구기관 |

주요내용 및 기대효과 |

사업화 및 진행현황 |

|

간염바이러스 진단키트 개발 |

㈜바이오니아 |

B형, C형 간염 바이러스 검출용분자진단 키트 개발 |

HBV, HCV 식약처 품목 허가 완료 |

|

STI 진단키트 개발 |

㈜바이오니아 |

8종 성병유발 병원균에 대한 동시 다중분자진단 키트 개발 |

8종 다중진단키트 식약처 품목 허가 완료 |

|

호흡기질환 원인바이러스 진단키트 개발 |

㈜바이오니아 |

인플루엔자 바이러스, 조류독감 등 병원균에 대한 분자진단 키트 개발. |

InfA, New InfA 식약처 품목 허가 완료 |

|

결핵 진단키트 개발 |

㈜바이오니아, |

결핵의 감염 및 다중 약물 내성 (MDR)을 검출할 수 있는 분자진단 키트 개발. |

MTB, NTM 식약처 품목 허가 및 TB&MDR CE-IVD 인증 |

|

폐렴균 진단키트 개발 |

㈜바이오니아 |

폐렴 유발 박테리아를 검출할 수 있는 분자진단 키트 개발 |

CP, MP 진단 키트에 대한 CE-IVD인증, 식약처 품목 허가 완료 |

|

장기이식관련 감염 진단키트 개발 |

㈜바이오니아 |

장기 이식에 중요한 검사항목인 바이러스 감염을 검출하는 분자진단 키트 개발 |

CMV, EBV, BKV 정량 키트 식약처 품목 허가 획득 |

|

장내병원성 바이러스 진단키트 개발 |

㈜바이오니아 |

식중독 관련 및 장내 병원성 바이러스를 검출할 수 있는 진단 키트 개발 |

Norovirus, Enterovirus 진단키트 식약처 품목 허가 완료 |

|

HIV진단키트 개발 |

㈜바이오니아 |

HIV-1바이러스의 감염을 검출할 수 있는 분자진단 키트 개발 |

HIV-1정량 진단 키트 식약처 및 CE-IVD(List A)인증 완료 |

|

모기 매개 질병유발 바이러스 진단키트 개발 |

㈜바이오니아 |

Zika virus, Dengue virus, Chikungunya virus 3종의 감염을 동시에 검출할 수 있는 분자진단 키트 개발 |

CE-IVD 인증, 식약처 허가 완료, 질병관리본부 긴급승인 허가 및 WHO EUAL 등재 완료 |

|

유전병 관련 진단키트 및 맞춤 약물 치료를 위한 약물유전학 검사법의 개발 |

㈜바이오니아, |

치매 유발 유전자 다형성(ApoE), 강직성 척추염과 연관이 있는 유전자형(HLA-B27), 약물 대사능과 관련이 있는 유전자의 변이를 분석할 수 있는 진단 키트 및 프로그램 개발 |

MTHFR, CYP2C19, TPMT, HLA-B27, ApoE, JAK2, Warfarin, Factor V leiden 진단키트 식약처 품목 허가완료 |

|

국내 새우 간췌장 바이러스 집단의 게놈분석과 이를 이용한 Real-time PCR 진단 키트의 개발 |

㈜바이오니아, |

새우 양식 산업의 큰 폐해를 발생시키는 새우 간췌장 바이러스 조기 진단 키트 개발 |

개발 완료 |

|

가축의 세균성, 기생충성 질병 15종에 대한 유전자 진단 키트 개발 |

㈜바이오니아, |

15종의 국내에서 집중 발생되는 세균성, 기생충성 수의 진단 키트 개발 |

개발 완료 |

|

다제 내성균 신속진단키트 개발 |

㈜바이오니아 연세대학교 산학 협력단 |

혈액내 존재하는 항생제 내성균을 신속 진단 장비(POCT)를 이용하여 검출할 수 있는 제품 개발을 목표로 함. |

복지부 지원 사업으로 다제내성균 신속 진단 키트 개발 진행중(2차년도) |

|

코로나19 바이러스 진단키트 개발 |

㈜바이오니아 |

코로나19 바이러스를 진단할 수 있는 진단키트에 대한 CE-IVD인증 및 식약처 수출용 허가 획득 |

수출용 허가 획득을 통한 전세계 공급 |

|

코로나19 바이러스 및 인플루엔자 A & B 동시 진단 키트 개발 |

㈜바이오니아 |

코로나 19 바이러스와 인플루엔자 A &B를 동시 진단 키트에 대한 식약처 수출용 허가 획득 및 CE IVD 인증 진행 중 |

수출용 허가 및 CE IVD 인증 후 전세계 보급. 국내 사용을 위한 식약처 임상 시험 승인 후 임상 진행 중, 임상 후 허가 신청 진행 예정 |

3) 분자진단 및 생명과학연구 장비 개발 현황 및 실적

|

연구과제명 |

연구기관 |

주요내용 및 기대효과 |

사업화 및 진행현황 |

|

ExiStation™ HT 개발 |

㈜바이오니아 |

대형병원, 검사센터에서 다량의 검체로부터 핵산의 추출부터 타겟 유전자 증폭 및 진단까지 전자동으로 검사하기 위한 대용량 전자동 진단검사 시스템 개발 |

개발 완료 KFDA 인증: 인증 완료 CE, NRTL: 인증 완료 |

|

ExiPrep™48 Dx 개발 |

㈜바이오니아 |

바이오니아의 자동화 핵산 추출 장비로 기존의 ExiPrep™16DX의 3배 용량을 가지는 핵산추출 장비 개발 과제 |

개발 완료 및 출시 |

|

ExiLT 개발 |

㈜바이오니아 |

당사 자동화 핵산 추출 장비인 ExiPrep™48 과 연동하여 시료튜브를 자동으로 개폐하여 용액을 취하는 자동화장비 개발 과제 |

개발 완료 및 출시 CE, NRTL: 인증 완료 MFDS: 인증 완료 |

|

ExiStation™ Ver4개발 |

㈜바이오니아 |

중소형 병원이 타겟인 자동화 분자 진단장비로 검체 종류 및 검체수에 따라 다양한 방법으로 시스템을 운영할 수 있는 진단검사 시스템 개발 |

제품화 완료 |

|

ExiProgen™ 단백질 합성 및 DNA/RNA 정제 장비 개발 |

㈜바이오니아 |

핵산 추출뿐 만 아니라 단백질을 전자동으로 합성할 수 있는 장비의 개발 |

특허출원 및 제품화 완료 |

|

고밀도 유전자 정량 증폭 진단 칩 (HD qPCR 패널) 개발 |

㈜바이오니아 |

고밀도 QPCR 방법의 진단 칩 상용화로 동시에 많은 종류의 Target 유전자를 정량적으로 분석 가능함. 차세대 유전자 진단 시장 선점효과 기대 |

시제품 제조 및 평가 완료 / 특허출원 완료. 제품화를 위한 부속장치 개발 마무리 단계. 성능 업그레이드 진행 중. |

|

고감도 휴대용 질량분석기 개발 |

㈜바이오니아 |

현장에서 실시간으로 기체성분을 정밀분석 할 수 있는 고감도 휴대용 질량분석기 개발 |

제품 개발 완료 |

|

AllInOneCycler 개발 |

㈜바이오니아 |

빠른 PCR시간, 향상된 온도 제어 알고리즘으로 PCR 증폭효율을 향상시키고, 터치스크린과 세련된 외관을 적용하여 기존 MyGenie96 이미지에서 탈피하여 제품경쟁력을 확보. |

KFDA, CE, NRTL 제품 인증 완료. |

|

Exicycler 384 개발 |

㈜바이오니아 |

기존의 96개의 4배인 384개의 유전자를 실시간으로 분자진단이 가능한 장비의 개발 |

개발 완료 및 출시 |

|

ExiPrep™96 Lite 개발 |

㈜바이오니아 |

자동화 핵산 추출장비로 magnetic bead를 이용한 방식으로 96개의 시료 추출 가능한 장비를 개발하는 과제 |

개발 완료 및 출시 |

|

AccuLoader 개발 |

㈜바이오니아 |

채취된 시료에 대하여 카트리지로 옮겨 분주할 때 정확한 위치에 분주할 수 있도록 도움을 주는 장비를 개발하는 장비 |

개발 완료 및 출시 MFDS 인허가 대상 아님 |

|

LH384 개발 |

㈜바이오니아 |

자동화 용액 분주 장비로 96개 syringe를 통하여 미세 정량 분주가 가능하며 동작 구조를 통하여 384개 동시 분주가 가능한 장비를 개발하는 과제 |

개발 완료 및 인증 시제 장비 제작 CE/NRTL: 21년 하반기 인증 완료 예정 MFDS 인허가 대상 아님 |

|

IRON-qPCR 개발 |

㈜바이오니아 |

40분 이내에 유전자 추출 및 실시가 유전자 증폭이 가능한 POC 장비로 동시에 2개 시료 분석이 가능하며 각 시료당 최대 40종의 분석이 가능한 소형화 장비를 개발하는 과제 |

개발 완료 및 인증 시제 장비 제작 CE/NRTL/MFDS 인허가: 21년 하반기 인증 완료 예정 기 인증 받았으나 양산화 공정 개선을 통한 재인증 예정 |

| Existation FA 96/384 개발 |

㈜바이오니아 |

진보된 4세대 진단장비로 검체 튜브만 입력하면 튜브 개폐부터 핵산추출, 유전자증폭 및 진단까지 전자동으로 진단검사하기위한 전자동 진단검사 시스템개발 | 개발 진행 중 1차 시제 제작 완료 2차 시제 (인증 및 개발용) 제작중 하반기 CE,KFDA,NRTL 인증 접수 및 진행 예정 22년 상반기 출시 목표 |

4) 생명과학연구용 시약 개발 및 실적

|

연구과제명 |

연구기관 |

주요내용 및 기대효과 |

사업화 및 진행현황 |

|

고온에서 안정한 Thermostable Mutant Reverse Transcriptase 개발 |

㈜바이오니아 |

고온에서 불안정한 Reverse Transcriptase의 단점을 보완할 수 있는 Thermostable RTase 개발 및 상용화 |

개발 완료 및 출시 |

|

In vitro Transcription 기술과 magnetic bead를 이용한 protein synthesis kit 개발 |

㈜바이오니아 |

무세포 단백질 발현 기술 및 magnetic Nano bead 기술을 이용한 단백질 발현 및 정제 키트 개발 및 상용화 |

개발 완료 및 출시 AccuRapid™ Protein Synthesis Kit 제품으로 판매 |

|

ExiPrep™ DNA/RNA Extraction Kits 개발 |

㈜바이오니아 |

바이오니아의 자동화 핵산 추출 장비에 이용되는 다양한 종류의 핵산추출키트 개발 과제 |

13종 핵산추출키트 개발 완료 및 출시 |

|

국내 새우 간췌장 바이러스 집단의 게놈분석과 이를 이용한 Real-time PCR 진단 키트의 개발 |

㈜바이오니아, 부경대학교 |

새우 양식 산업의 큰 폐해를 발생시키는 새우 간췌장 바이러스 조기 진단 키트 개발 |

개발 완료, 특허등록 완료 |

|

가축의 세균성, 기생충성 질병 15종에 대한 유전자 진단 키트 개발 |

㈜바이오니아 |

15종의 국내에서 집중 발생되는 세균성, 기생충성 수의 진단 키트 개발 |

개발 완료, 특허등록 완료 |

|

MagListo Kit 개발 |

㈜바이오니아 |

Magnetic Nanobead에 항체를 인식하는 단백질을 코팅하여 항체분리 및 정제가 가능한 비드 및 키트 개발 및 상용화 |

개발 완료 및 출시 Protein G/A/L 각각의 AccuNanobead 및 MagListo용 Kit 판매 |

|

ExiProgen™ 용 kit 개발 |

㈜바이오니아 |

자동화 단백질 합성기 ExiProgen에서 사용할 수 있는 다양한 형태의 단백질, 항체용 키트개발 및 상용화 |

개발 완료 및 상품화 - ExiProgen™ EC Protein Synthesis Kit 외 4종 판매 |

|

AccuRapid Disulfide Protein Synthesis Kit 개발 |

㈜바이오니아 |

무세포 단백질 발현시스템을 이용하여 이황화결합을 갖는 단백질들을 매뉴얼 형태로 발현 및 정제를 할 수 있는 Kit 개발 및 상용화 |

개발 완료 및 출시 준비 중 AccuRapid™ Disulfide Protein Synthesis Kit |

|

RocketScript RNase H (-) 개발 |

㈜바이오니아 |

긴 사이즈 cDNA 합성에 유리하며 고온에서 안정한 Reverse Transcriptase개발 및 상용화 |

개발 완료 및 출시 |

|

GreenStar 를 이용한 real-time PCR Kit 개발 |

㈜바이오니아 |

자사에서 개발한 GreenStar 형광다이를 이용하여 PCR 및 RT-PCR을 통해서 real time PCR 장비를 통해서 정량화 할수 있는 Kit 를 개발 |

개발 완료 및 출시 AccuPower® GreenStar™ qPCR Premix, AccuPower® GreenStar™ RT-qPCR Premix 등 총 4개의 제품 |

|

GreenStar 를 이용한 DNA 확인용 Kit 개발 |

㈜바이오니아 |

자사에서 개발한 GreenStar 형광염료를 이용하여 PCR 후 산물을 확인할 때 사용하는 EtBr 대체제로 사용할 수 있는 Kit를 개발. |

개발 완료 및 출시 |

|

Cloining Kit 개발 |

㈜바이오니아 |

목적 유전자를 vector에 정확하고 신속하게 cloning 할 수 있는 Kit의 개발 |

개발 완료 및 출시 AccuRapid™ Cloning Kit 제품 |

|

ExiPrep™ 96 Lite Kit 개발 |

㈜바이오니아 |

ExiPre 96장비를 이용하여 Plant genomic, plasmid들 추출할 수 있는 Kit 개발 |

개발 완료, 출시 ExiPrep™ 96 Lite Plant genomic Kit ExiPrep™ 96 Lite Plasmid extraction Kit |

|

Accuprep™ RNA 정제 키트 개발 |

㈜바이오니아 |

Spin column을 이용하여 RNA, miRNA 정제 Kit 개발 |

개발 완료 및 출시 Accuprep™ Universal RNA extraction Kit Accuprep™ miRNA extraction Kit는 개발 중 |

|

ExiProgen™ RNA 정제 키트 개발 |

㈜바이오니아 |

ExiProgen을 이용한 total RNA extraction Kit 개발 |

개발 완료 및 출시 준비중 ExiPrep™ total RNA extraction Kit 로 판매 예정 |

|

Microbiome Assay Taq DNA Polymerase 개발 |

㈜바이오니아 |

DNA polymerase 정제 과정 개발을 통한 Bacterial DNA의 오염을 최소로 한 Taq DNA polymerase 개발 |

개발 완료 및 출시 MicroBiome Assay Taq PCR Premix 로 판매 |

|

Protonion 핵산 추출 기술 개발 |

㈜바이오니아 |

자성 나노 입자를 사용하여 핵산 추출시 Alcohol-free 를 적용한 방법으로 빠르고, 간편한 유전자 추출 기술 개발 |

제품 개발 진행 중 |

5) 나노바이오 등 기타 연구 현황 및 실적

|

연구과제명 |

연구기관 |

주요내용 및 기대효과 |

사업화 및 진행현황 |

|

DNA 정제용 자성나노입자 개발 |

㈜바이오니아 |

핵산을 세포 등에서 추출할 때 현재의 방법보다 빠르고, 간편하며, 많은 시료를 동시에 추출할 수 있는 핵산추출방법에서 사용되는 실리카 자성입자 개발. 자동화된 DNA/RNA 추출 시스템에 적용 |

제품 개발 완료, |

|

염료감응 태양전지 상대전극용 전도성 나노도료 개발 |

㈜ 바이오니아, 충남대 |

탄소나노튜브-금속 하이브리드 나노복합체 분말 나노소재를 사용하여 제조되는 전극용 전도성 도료로써 태양전지 상대전극용 도료, 방열용 도료로 개발 |

전도성 나노도료 제품개발 완료 및 제품화하여 판매중 |

|

에너지 흡수용 나노복합소재 개발 |

㈜바이오니아, 제일모직 |

에너지 흡수용 나노카본-금속 하이브리드화 나노 신소재 개발, 개발되는 나노 신소재는 전자파 흡수 및 차폐용 소재로 용도 개발 |

정부과제 종료 후 개발한 나노와이어 소재를 전자파 차폐 소재로 사업화 준비 중 |

|

CNT/Metal Thermal Block이 적용된 고속 PCR기기개발 |

㈜바이오니아 |

탄소나노튜브-금속 나노복합체를 포함하는 합금을 사용하여 저비열성 Thermal Block을 개발하고, 개발한 Thermal Block을 사용한 고속 Real-Time qPCR 장비 개발 |

정부과제 완료. 제품화 개발 완료. |

|

항비만 유산균주 개발 |

㈜바이오니아 |

모유로부터 체중조절 및 당뇨에 효능을 나타내는 프로바이오틱 유산균 분리 |

항비만 유산균주(BNR17)의 개발에 성공. 식약처로 부터 체지방감소효과를 인정받아 개별인정2등급 인정 제품출시 및 사업화 |

7. 기타 참고사항

가. 업계의 현황

1) 산업의 특성

바이오 산업은 생물체가 가지는 유전, 번식, 성장, 자기제어 및 물질대사 등의 기능과 정보를 생명공학기술을 이용하여 인류에게 필요한 유용물질과 서비스로 재가공·생산하여 다양한 부가가치를 생산하는 산업입니다. 기술, 지식 집약적으로 핵심특허 및 신기술 의존도가 높은 고부가가치 산업으로 21세기 산업 성장을 주도할 분야로 주목을 받고 있습니다. 또한, 이종기술과 융합이 이루어지는 집적화 산업이라는 특성이 있기 때문에, 생명과학뿐만 아니라 화학, 기계, 전자, 전산, 소재기술을 통한 하드웨어 및 소프트웨어의 다양한 융합에 의해 혁신적인 헬스케어 제품과 서비스가 개발되어 왔습니다. 따라서 미래에는 이러한 융합기술을 확보한 다양한 기업들이 경쟁하게 될 것으로 전망됩니다.

① 분자진단 사업 부문

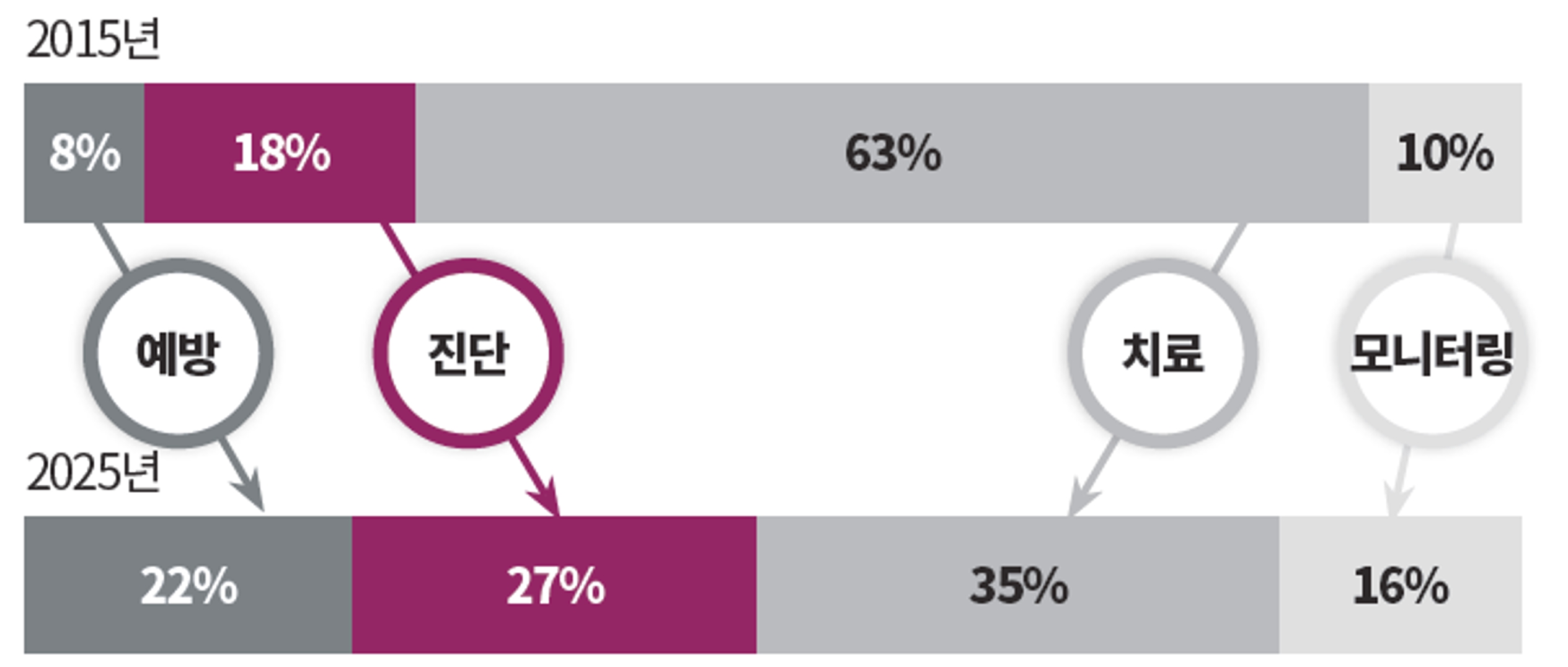

전 세계적으로 인구가 증가하고 고령화 사회가 진행됨에 따라 당뇨, 암 등 여러 질환의 유병률이 높아지고 있으며, 삶의 질과 사회복지 및 의료 서비스 등에 대한 수요도 증가하고 있습니다. 이러한 사회적·제도적 인식의 변화에 따라 의료 산업의 패러다임이 치료 중심에서 예방과 진단으로 점진적인 전환이 진행되고 있습니다. 2018년 Frost&Sullivan의 보고서에 따르면 예방과 진단 시장의 비중은 2015년 26%에서 2025년 49%까지 증가할 것으로 전망됩니다.

|

|

의학바이오 시장 트렌드의 변화 |

② 프로바이오틱스 사업부문

2007년 미국 국립보건원(NIH) 주도 하에 시작된 인간 마이크로바이옴(Microbiome) 프로젝트는 우리 몸에 공생하고 있는 다양한 미생물들이 인간의 건강과 질병에 밀접하게 관련되어 있다는 많은 연구결과들이 나오면서, 마이크로바이옴을 이용한 제품과 서비스들이 쏟아져 나와, 새로운 산업이 만들어지고 있습니다.

미국 NIH의 인간 마이크로바이옴 프로젝트가 시작된 이래 지금까지 약 12년 간(2007-2019년) 마이크로바이옴과 관련하여 발표된 논문 및 학술자료는 세계적으로 약255,000여건에 이릅니다(출처: google scholar). 과학자들 사이에서 마이크로바이옴에 대한 관심이 크게 증가했음을 보여주는 것으로, 이는 여러 국가들의 마이크로바이옴 프로젝트가 큰 역할을 했다고 볼 수 있습니다. 연구가 거듭될수록 마이크로바이옴이 인간의 건강과 밀접한 관련이 있으며, 그동안 해결하지 못한 질병의 솔루션이 될 것으로 기대하고 있습니다.

이에 따라 직접적으로 성장하는 산업 분야는 프로바이오틱스로 대표되는 건강기능식품 산업과 마이크로바이옴을 이용한 치료제 개발, 그리고 장내 미생물균총 분석 서비스 등입니다. 특히 과학기술의 발전과 더불어 인류가 장수하는 시대가 되었고, 고령화시대를 맞이하여 건강기능식품 시장이 크게 성장하며, 특히 프로바이오틱스가 장건강에 직접적으로 관여하고 이와 더불어 면역건강, 체지방 감소, 피부 건강 등에까지 그 적용범위가 확대되고 있어 기능성 프로바이오틱스 시장은 한층 빠르게 성장할 것으로 기대되고 있습니다.

2) 산업의 성장성

① 분자진단 사업 부문

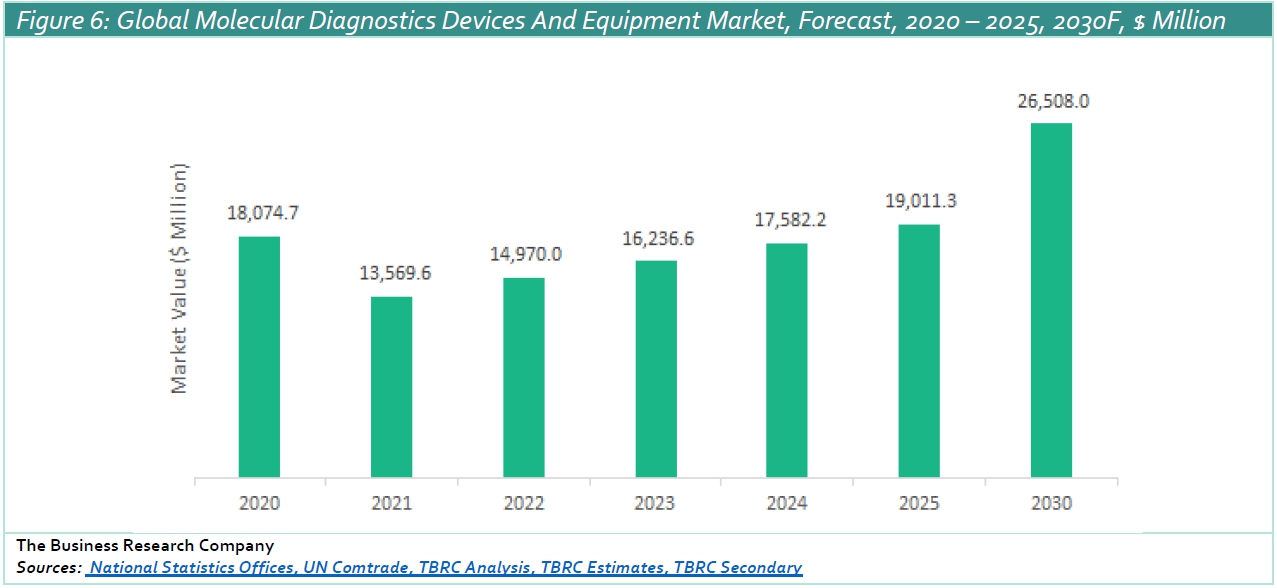

2021년 2월 미국 TBRC (The Business Report Company)에서 발간한 자료에 따르면, 전세계 분자진단 시장은 2015년 56억 996만 달러에서 2020년 180억 7470만 달러로 3배 이상 성장하였으며, 2030년 265억 800만 달러로 연평균 6.9%의 성장을 전망하고 있습니다. 이와 같은 급격한 성장의 배경으로 COVID-19로 인한 분자 진단 장치 및 장비에 대한 수요 증가와 함께 다양한 세균 및 바이러스 전염병의 증가, 고령화에 따른 만성 질환 유병률 증가와 헬스케어 지출 증가 등을 근거로 하고 있습니다.

|

|

글로벌 분자진단 시장 전망 |

② 프로바이오틱스 사업부문

프로바이오틱스 시장은 기능성 식품, 식품 첨가물, 동물 의약품, 인체 의약품, 화장품 원료, 발효유 분야 등을 폭넓게 아우르며 그 적용범위가 다양합니다. 세계적인 웰빙 트랜드와 인구 고령화에 따른 건강에 대한 관심이 증가하면서 프로바이오틱스 수요는 꾸준히 증가하고 있는 추세입니다.

|

|

글로벌 프로바이오틱스 시장전망 |

미국 Data Bridge Market Research (2020) 자료에 따르면 글로벌 프로바이오틱스 시장은 2020년 564억 달러에서 연평균 7.12%로 성장하여 2027년 913억 달러에 이를 것으로 전망하고 있으며, 국내 시장 역시 건강기능식품의 전통적 강자인 홍삼을 빠르게 추격하며 성장하고 있습니다. 한국건강기능식품협회에 따르면 우리나라의 프로바이오틱스 시장 규모는 소비자 구매액 기준 2015년 1,579억원에서 2020년 약 8,800억원으로 연평균 41%의 높은 성장률을 보이고 있으며, 앞으로도 그 성장세를 이어갈 것으로 전망하고 있습니다.

3) 경기변동의 특성 및 계절성

당사가 영위하는 사업은 질병의 예방 및 진단, 치료 등에 활용되기 때문에 상대적으로 경기변동에 비탄력적인 특성을 보이며, 소득의 증대, 기술개발, 고령화, 질병 증가 등의 다양한 요인으로 인해 안정적으로 성장하는 산업입니다. 인플루엔자 같은 계절적인 요인에 따른 일부 수요 변화는 있지만 미미한 수준입니다. 다만, COVID-19과 같은 신종 바이러스의 출현 등으로 인해 일시적으로 수요가 크게 증가할 수 있습니다.

4) 시장 경쟁상황

전세계 분자진단 시장은 상위 10개의 글로벌 기업이 70%의 시장을 과점하고 있는 상황입니다. 이들은 자동화 장비를 기반으로 대형 병원 및 검사센터에서 주로 매출을 올리고 있습니다. 국내의 경우 당사를 포함하여 다수의 회사가 경쟁하고 있는 상황입니다.

■ 글로벌 분자진단 시장 점유율 (2019년 기준)

| 회사명 | 본사 | 점유율 |

| F. Hoffmann-La Roche Ltd | 스위스 | 29.26% |

| Qiagen N.V | 독일 | 10.56% |

| Hologic | 미국 | 9.67% |

| Abbott Laboratories | 미국 | 6.33% |

| Danaher Corporation | 미국 | 4.70% |

| Biomerieux | 프랑스 | 4.53% |

| Becton, Dickinson & Co | 미국 | 2.22% |

| Siemens Healthineers AG | 독일 | 1.75% |

| Grifols, S.A. | 스페인 | 0.90% |

| Sysmex Corporation | 일본 | 0.39% |

| 기타 | - | 29.70% |

[출처: TBRC 2021]

5) 회사의 경쟁력

① 우수한 기술력과 풍부한 경험

당사는 국내 최초로 DNA 합성과 유전자를 증폭하는 PCR 효소를 주요제품으로 설립된 대한민국 바이오벤처 1호 기업입니다. 매년 매출의 상당 부분을 연구개발에 투자하며 유전자분야의 핵심기술을 개발하였으며, 300여 종의 첨단장비와 시약, 키트들을 출시하여 외국에서 수입하던 제품들을 국산으로 대체하며 전세계로 시장을 넓혀 가고 있습니다. 실시간 유전자증폭(Realtime-PCR) 기술이 분자진단에 핵심기술이 될 것으로 판단하여, 2001년부터 집중 투자하여 아시아최초로 실시간 유전자증폭 장비와 시약은 물론 핵산자동추출장비들과 관련 키트들까지 모두 100% 자체 기술로 개발하였습니다. 또한, 오랜기간 축적된 유전자분야의 핵심기술제품을 기반으로 하여, 지속적으로 관련분야의 신제품을 개발하고 있습니다.

② 자체 인프라를 통한 가격경쟁력 확보 및 신약개발 기간 단축

당사는 유전자 연구에 필요한 기초 원료물질의 생산부터 합성, 추출(PREP) 및 증폭(PCR)에 필요한 장비와 키트까지 자체적으로 개발하여 생산하는 국내 유일의 분자진단 토탈 솔루션 기업으로, 수직적인 통합 관리와 대규모 자동화 생산라인을 통해 경쟁사 대비 즉각적인 대량 양산과 가격 경쟁력에 있어 우위를 점하고 있습니다. 또한, 신약개발을 위한 후보물질의 합성, 스크리닝 등의 반복되는 과정을 자체 인프라를 통해 해결함으로써 경쟁사 대비 빠른 속도로 신약개발을 진행할 수 있는 강점을 갖고 있습니다. 나아가GMP 공장 투자가 완료되면 임상시험을 위한 약물 공급 역시 자체적으로 해결함으로써 신약개발 속도에 탄력이 붙을 것으로 기대합니다.

③ 특허 경쟁력

당사는 설립이후 분자진단 기본기술인 PCR 관련 제품들을 국내 최초로 출시한 이래 어려운 환경에서도 지속적인 연구개발을 통해 세계적인 수준의 분자진단 기술을 보유한 기업으로 발전해 왔습니다. 원료물질부터 장비에 이르기까지 전 사업부문의 원천기술에 대해 다양한 특허 포트폴리오 구축함으로써 지식재산권에 의해 보호받고 있습니다.

나. 신규 사업 및 기타 사업에 관한 사항

① 질병원인 RNA를 분해하는 RNAi를 이용한 신개념 신약개발 연구

당사는 2000년 siRNA 논문이 발표된 이듬해부터 관련 연구개발에 지속적으로 투자해 왔습니다. 하루 수천 종의 siRNA와 마이크로RNA(miRNA) 등 RNA 합성에 필요한 원료물질과 전자동 합성기, 공정기술을 개발하고 실시간 정량 유전자증폭(RT-qPCR) 방식의 고속 효능평가시설을 구축해 신속한 신약후보물질 발굴에 세계적 경쟁력을 확보하고 있습니다.

당사의 신약플랫폼인 SAMiRNA™를 이용한 특발성 폐섬유화증 치료제 신약개발 프로젝트는 2014년 2월 '범부처전주기 신약개발사업' 과제로 선정되어 치료제의 비임상 후보물질 도출을 목표로 연구개발 과제를 성공적으로 종료하였고, 이 치료제 개발 과제는 미국 브라운대 의대 연구팀과 국내 호흡기질환 전문 비임상연구기관인 안전성평가연구소 흡입독성센터가 함께 참여하였습니다. 효과적인 후보물질 발굴에 이어, 신약개발사업과제로 2017년 9월에 재선정 되어, 약 2년간 전임상 효능 연구 및 GLP 인증기관인 안전성평가연구소(KIT)로부터 임상 진입을 위한 독성 시험 (약리독성, 일반독성 및 독성동태)을 수행하고, 찰스리버에서 심혈관계 안전성 약리시험을 진행하였으며 전임상 독성시험을 성공적으로 완료하여 효과 및 효능 입증은 물론 안전성을 확보하였습니다. 특히 주목할 점은, 원숭이를 대상으로 한 전임상 독성시험에서 선천면역(innate immune stimulation)에 의한 부작용이 관찰되지 않았습니다. 이는 현재 미국 FDA 승인을 받은 신약들이 극복하지 못한 부작용 문제가 임상1상에서도 없는 것으로 확인이 된다면 SAMiRNA를 이용해 항바이러스제, 자가면역치료제를 비롯한 다양한 질병에 대한 신약개발을 성공적으로 진행할 수 있을 것으로 기대하고 있습니다.

2021년 1월, SAMiRNA-AREG의 신장섬유화증에 치료 효과 연구 결과가 네이처(Nature) 국제학술지 사이언티픽 리포트(Scientific Reports)에 'SAMiRNA-AREG의 신장섬유화증 개선 효과'로 게재되었고, 폐, 신장, 비알코올성지방간염 등 각종 섬유화증 치료제에 적용될 것이기에, 임상에서 성공적인 결과가 나오면 신약개발시장의 게임체인저가 될 수 있을 것입니다. ㈜써나젠테라퓨틱스는 섬유화증 신약후보물질(SAMiRNA-AREG)이 기존 siRNA 부작용들을 극복할 수 있다는 것이 확인되면, 라이선싱-아웃(Licensing-Out) 협의를 진행 중인 글로벌 대형 제약회사들과의 협상을 마무리해 블록버스터 신약으로 키워갈 계획입니다.

② BIO 2.0 -합성생물학 사업 및 연구 분야

당사는 세계 최초로 무세포 단백질 합성과 핵산추출, 단백질 정제를 전자동으로 수행하는 신개념의 연구용장비인 ExiProgen™ 장비를 개발하여 미국 스탠포드대학, Genentech을 비롯하여 세계 주요대학 및 기업 연구소에 판매를 하였습니다. 포스트게놈시대에 NGS(차세대 염기서열결정)장비의 보급으로 기하급수적으로 유전자 정보가 축적되어 왔지만, 이 유전자들의 기능을 확인하여 산업적으로 응용하려면 해당 단백질을 만들어 기능분석을 해야만 합니다. 그러나 무수한 유전자 정보에도 불구하고 이들을 단백질로 고속으로 만들어 낼 수 있는 장비는 없었습니다. 회사는 BIO 2.0 시대를 맞이하여 축적된 엄청난 유전자정보를 바탕으로 유용 단백질을 발굴하는 차세대 생명공학연구를 위해 단백질 합성을 고속으로 전자동으로 수행할 수 있는 장비와 이에 사용되는 다양한 단백질 합성 키트들을 개발해 왔습니다. ExiProgen에 사용되는 단백질 합성키트에는 유용 단백질을 100ug 또는 500ug까지 합성할 수 있는 키트를 비롯하여, 항체 단백질 등 일반적으로 세포에서 쉽게 발현할 수 없는 단백질을 만들어 낼 수 있는 이황화결합 단백질 합성 키트(ExiProgen EC-Disulfide Protein Synthesis Kit), 항체 의약품 개발에 필요한 항원 단백질과 단백질 구조 결정 등에 사용되는affinity tag이 제거된 Tag-free 단백질 합성 키트(ExiProgen EC-Tagfree Protein Synthesis Kit) 등 다양한 키트를 개발하였습니다. 아울러 대량의 단백질이 필요한 연구자를 위해서 10mg 이상의 단백질 합성이 가능한 키트(ExiProgen EC-Bulk Protein Synthesis Kit)를 개발을 완료하여 출시하였습니다. 또한, 기존의 단백질 합성을 위하여 유전자를 클로닝하는 작업 없이 PCR을 이용하여 세포배양 단계가 없이 단백질을 고속으로 만들어 낼 수 있는 주형 DNA 합성키트도 개발하였습니다. 이 제품은 PCR 로 증폭된 DNA을 이용하여 바로 단백질 합성에 이용할 수 있기 때문에 기존에 수주 이상의 시간이 소요되던 단백질 제작 실험을 단 하루 만에 할 수 있는 매우 유용한 제품입니다. 항체 및 재조합 단백질을 전자동으로 정제할 수 있는 키트도 개발하여 출시하였습니다. 현재까지 개발된 장비 및 키트들로 새로운 기능의 단백질을 쉽고 빠르게 만들 수 있어, 향후 바이오 산업뿐만 아니라 산업 전반에 필요한 다양하고 유용한 단백질들이 개발될 것으로 기대하고 있습니다. 회사에서는 본 특허제품을 전세계 생명공학 연구실에 보급하는 목표를 가지고 있습니다. 또한, 단백질합성의 주형이 되는 gene 합성서비스를 동시에 공급하여, 시너지 효과를 통해 바이오시밀러, 백신, 면역세포치료제 등의 의약분야와 다양한 산업에서의 혁신을 가속화할 것입니다. 아울러 신기능 단백질 의약품, 각종 백신, 그리고 바이오연료, 바이오화학 등에서 필요한 신기능 효소 등 혁신적인 신제품 개발을 추진해 나갈 계획입니다.

③ 인간 유전자 발현 분석 서비스 분야

당사는 유전자의 발현을 정확하게 측정할 수 있어 DNA chip의 데이터를 보완할 수 있는 실시간 유전자 정량 PCR Array기술을 이용하여 유전자 발현 분석서비스를 2011년 9월부터 진행해 오고 있습니다. 대용량 올리고(Oligo) 합성 능력 및 PCR 효소, Exicycler™, ExiPrep™ 장비 등의 자사제품을 활용하여 13,000여 개의 인간유전자 발현 분석용 프라이머 라이브러리를 구축하였습니다. qPCR Array Service 사업은 구축된 라이브러리를 이용하여, 다양한 질병들의 모델세포와 조직들의 특정 유전자들의 발현을 정량적으로 분석하여 제공하는 서비스입니다. Real Time PCR을 이용한 유전자 발현 분석에 대한 전반적인 과정이 숙련된 전문가들에 의해 실행되어, 정확하고 신뢰성 있는 결과를 신속하게 얻을 수 있습니다. 또한 전 세계의 Real Time PCR 전문가들이 제안한 qPCR 논문심사 기준인 MIQE(Minimum Information for Publication of Quantitative Real-Time PCR Experiments) 지침을 준수하여, SCI급 논문게재를 위한 유전자 분석 데이터 서비스를 제공합니다. 본 서비스를 통하여 신약 Screening, 질병 메커니즘 연구, 건강기능식품 개발, RNAi screening 등 다양한 분야에서 신뢰도 높은 유전자 발현 분석 결과를 제공합니다. 또한, Apoptosis, Metastasis, Oncogenes, Signal transduction, Cell cycle 등 다양한 질병 및 유전학적 Pathway에 대해 표적 특이적 증폭과 낮은 Dimer 형성 확률을 보이는 Primer Design을 통하여 라이브러리를 구축 후 Template과 Intercalating 시약만 가지고 쉽고 간편하게 관심있는 유전자의 발현 패턴을 찾아낼 수 있는 Panel Kit 제품을 제공합니다. 당사의 유전자 발현 정량분석 기술로 서비스와 제품을 제공하는 한편, 의과대학과 공동연구를 통해 발굴된 유전자들을 이용하여 각종 질병에 대한 분자진단 키트를 개발하고 더 나아가 SAMiRNA™를 이용한 치료제 개발도 진행하고 있습니다. 또한, S. pombe genome knock-out library를 이용한 약물작용점 탐색 기술인 GP Screen™을 이용하여 발굴된 약물작용점들을 대상으로 인간 세포주를 대상으로 회사가 개발한 인간유전자 siRNA라이브러리를 이용하여 발굴된 타깃에 대한 siRNA 병행처리를 통해 인간세포에서 약물의 작용점을 확인함으로써 Small Molecule들의 Genome 수준의 타깃 검색을 수행하고 있습니다. 이러한 통합 솔루션 제공 시스템은 전세계에서 당사만이 구현할 수 있는 고유기술로서 신약개발 분야에서도 국가 경쟁력을 높이는 플랫폼 기술이 될 것으로 기대됩니다

④ 나노바이오 사업 분야

[나노비드]

회사의 나노 바이오 사업 부문에서는 유전자 추출키트와 단백질 정제키트의 주요 원재료인 실리카 자성입자인 AccuBead™를 자체 개발에 성공하여 대량 생산시스템을 구축하였습니다. 회사가 개발한 자동핵산정제장비들인 ExiPrep™16, ExiPrep™48, ExiPrep™96 Lite 장비의 다양한 키트와 수작업으로 정제하는 MagListo™키트 등에 사용함으로써 월등한 가격경쟁력을 확보하였고, 다양한 응용 분야의 키트 개발에 이용하고 있습니다. 최근 개발된 자성나노입자(AccuNanoBead™)는 기존 자성입자 대비 수율이 3배 이상 높고 고순도의 핵산을 정제할 수 있는 특징을 가지고 있습니다. 이런 자성나노입자들을 사용하여 DNA/RNA 추출키트(ExiPrep™ kit & MagListo™ kit)를 개발하여 판매하고 있습니다. 특히 COVID-19 진단용 추출키트에 자성나노입자가 핵심소재로 사용되어 2020년~ 2021년 추출키트 매출에 크게 기여하고 있고, 국내 및 해외(미국, 캐나다)에도 자성나노비드 직접 판매를 진행하고 있습니다. 또한 AccuNanoBead™를 단백질 정제용 키트에도 적용하여, 재조합 단백질의 정제와 다양한 유래의 항체를 정제할 수 있는 제품들을 개발하여 판매하고 있습니다.

[탄소나노튜브]

KAIST로부터의 탄소나노튜브(CNT) 금속복합분말 제조기술 도입 후 나노소재 및 나노복합소재 양산 기술을 개발하여, 다양한 CNT-나노금속소재들을 생산하고 있습니다. 또한 면상발열체를 제조할 수 있는 탄소나노튜브 발열 페이스트를 개발하여 원천특허 등록 및 사업화를 완료하였습니다. 해당 면상발열체는 저전압으로 350도까지 가열이 가능하고 원적외선을 90%가량 방출하므로 난방용품, 주방발열가전, 산업용 발열기기 등에 응용될 수 있습니다. 최근 550도까지 올릴 수 있는 면상발열체 개발에 성공하여 주방용 조리기기 등 다양한 분야에 적용될 것으로 기대됩니다.

[실버 코팅 구리 나노와이어]

2010년부터 지식경제부가 시행하는 세계시장 선점 10대 핵심소재(WPM; World Premier Material) 사업에 참여하여, 본 과제를 통해 구리 나노와이어 소재를 고전도성 신소재로 개발하였습니다. 구리 나노와이어는 전도성이 뛰어나 전자파 차단제, 전도성 페이스트 및 잉크 제조 등에 사용되는데, 이 중 전도성 페이스트는 태양전지, 전기차 및 스마트폰, 노트북 등의 주요 소재로 사용되고 있습니다. 회사가 개발한 나노 와이어 소재를 전자파 차폐 및 전극용 페이스트 소재 사업화를 위하여 2020년부터 산업통산자원부 정부과제로 연속식 생산공정개발을 수행하고 있으며, 2021년 하반기에 파일럿 설비 투자를 통한 공정개발을 2022년까지 완료할 계획입니다. 그리고 파일럿 테스트가 성공적으로 완료되면, 양산용 대규모 생산시설 투자를 통한 상용화를 진행할 예정입니다.

다. 지식재산권 현황

1) 지식재산권 보유 현황

|

구분 |

특허등록 |

특허출원 |

상표등록 |

상표출원 |

기 타 |

합 계 |

|

국 내 |

129 |

30 |

61 |

13 |

2 |

235 |

|

해 외 |

321 |

154 |

77 |

40 |

- |

592 |

|

합 계 |

450 |

184 |

138 |

53 |

2 |

827 |

- 특허 내역 구분

|

기술(제품)군 |

관련 주요 특허 |

국내 |

해외 |

||

|

출원중 |

등록 |

출원중 |

등록 |

||

|

올리고 DNA/RNA 합성 및 기반기술 |

□ 건조 올리고뉴클레오티드 조성물 및 이의 제조방법 (등록 777249) |

1 |

3 |

5 |

4 |

|

신약 개발 |

□ siRNA 접합체 및 그 제조방법 (등록 124828) 외 |

11 |

25 |

71 |

102 |

|

기능성 미생물 등 |

□ 인간 모유에서 분리한 프로바이오틱 활성 및 체중 증가 억제 효과를 갖는 유산균 (등록 1108428) 외 |

1 |

2 |

3 |

9 |

|

유전자 연구용 키트 및 진단 키트시약 |

□ 안정화된 핫스타트 PCR용 건조 조성물 (등록 1098764) |

3 |

36 |

3 |

40 |

|

유전자분석시스템 |

□ 생화학 반응의 실시간 모니터링 장치 (등록 794703) |

9 |

25 |

34 |

109 |

|

나노 기술 |

□ 나노다공막 및 이의 제조방법 (등록 1118473) □ 써멀사이클러용 저비열성 복합소재 (등록 1343891) 외 |

2 |

23 |

17 |

39 |

|

기 타 |

□ 공기중의 유기화합물 제거장치 (등록 1527102) |

3 |

15 |

21 |

18 |

| 합계 | 30 | 129 | 154 | 321 | |

2) 인증 및 허가, 등록 등

회사가 사업을 영위하기 위하여 확보한 주요 인증 등은 다음과 같습니다.

|

인증 등 |

인증기관 |

취득(갱신) 시기 |

|

ISO 9001:2015 |

S G S |

2019.05. |

|

EN ISO 13485:2016 |

S G S |

2019.05 갱신 완료-기기 |

|

EN ISO 13485:2016 |

TUV Rheinland |

2018.11. |

|

의료기기 제조 및 품질관리기준 적합 인정서(GMP) |

식품의약품 |

2021.05. |

|

체외진단 의료기기 제조업 허가 |

식품의약품 |

2009.01. |

|

체외진단의료기기품목 제조 인증 - AccuPower® ApoE Real-Time PCR kit |

식품의약품 |

2009.01 ~ |

|

체외진단의료기기품목 제조 허가: 체외진단분석기용 시약 |

식품의약품안 |

2012.12 ~ |

|

체외진단의료기기품목 제조 신고 |

대전지방식품의약품안정청 한국의료기기 |

2009.11 ~ |

|

CE marking approval by NB, 7종 - AccuPower® CT Real-Time PCR kit - AccuPower® CT&NG Real Time PCR kit - AccuPower® HIV-1 Quantitative Real Time PCR kit - AccuPower® HCV Quantitative Real Time PCR kit - AccuPower® CMV Quantitative PCR Kit |

TUV Rheinland |

2020.11. |

|

CE marking |

자가선언 |

2007.12 ~ |

|

CE marking - ExiPrep Dx Viral DNA kit 등16 종 |

자가선언 |

2008.12 ~ |

|

CFDA 의료기기 인증 |

중국국가식품약품감독관리국 |

2016.11. |

|

KOTRA 보증브랜드 |

KOTRA |

2010.05. |

|

벤처기업 확인 |

기술보증기금 |

2019.12. |

|

기술혁신형 중소기업(INNOBIZ) 확인 |

대전충남지방 |

2019.10. |

|

지식재산경영인증 |

한국발명진흥회 |

2019.12. |

라. 영업에 영향을 미치는 법률 또는 제규정

당사 매출의 주요 비중을 차지하는 진단 장비의 경우 의료기기 사업에 속하기 때문에 국내/외에서 사업화를 하기 위해서는 다양한 법적 규제를 적용 받습니다. 다른 의료기기와 동일하게 성능, 안전성 등에 대한 품질 인증이 확보되어야 하고, 각 제품들에 대한 기술문서 제출을 통해 관련 기관으로부터 허가를 받아야 판매가 가능합니다. 해외 시장 역시 국내와 유사하게 제품에 대한 인증 및 허가가 요구 됩니다. 유럽연합의 경우 품질 시스템으로 ISO13485 인증을 받아야 하며, 각 제품에 대해서는 기술문서 작성 후 제품에 따라 CE 인증을 받거나 또는 CE 자가선언을 해야 판매가 가능하고, 미국의 경우는 FDA (Food & Drug Administration)에서 품질 시스템 승인과 기술문서 심사 승인을 받아야 제품 판매가 가능합니다. 국내 및 유럽연합, 미국의 주요 관련 법령은 아래 표와 같습니다.

[체외진단 관련 주요 법령]

|

관련 법령명 |

주요 내용 |

|

의료기기법 |

의료기기의 제조ㆍ수입 및 판매 등에 관한 사항을 규정한 법 |

|

의료기기법 시행령 |

의료기기법에서 위임된 사항과 그 시행에 관하여 필요한 사항을 규정한 명령 |

|

의료기기법 시행규칙 |

「의료기기법」 및 같은 법 시행령에서 위임된 사항과 그 시행에 필요한 사항을 규정한 규칙 |

|

의료기기 제조 및 |

의료기기를 제조 또는 수입함에 있어 준수하여야 하는 세부사항과 품질관리심사기관 및 품질책임자 교육실시기관에 대한 지정절차 및 관리방법 등에 관하여 필요한 사항을 정한 고시 |

|

의료기기 품목 및 품목별 |

의료기기의 품목 및 품목별 등급에 관하여 필요한 사항을 정한 고시 |

|

의료기기 허가·신고·심사 |

의료기기 제조·수입 의료기기의 허가·신고 등에 관한 세부사항 및 의료기기 기술문서 등의 심사에 필요한 세부사항 등에 대한 사항을 정한 고시 |

|

의료기기 안정성시험기준 |

「의료기기법」 및 같은 법 시행규칙에 따라 제출하는 의료기기 기술문서 심사자료와 의료기기 제조 및 품질관리 기준에 따른 의료기기의 안정성시험에 관한 기준을 정한 고시 |

|

DIRECTIVE 98/79/EC OF THE EUROPEAN PARLIAMENT AND OF THE COUNCIL |

체외진단용 제품의 유럽(EU) 판매를 위한 지침으로 우리나라 의료기기법에 해당 |

|

FD&C (Federal Food, Drug, and Cosmetic Act )의 Section 510(k) |

의료기기의 미국 판매를 위한 미국 연방법으로 우리나라 의료기기법에 해당 |

마. 환경 관련 정부규제 등에 대한 준수

회사의 생산시설 및 실험실을 대상으로 대기환경보전법과 수질환경보전법 등 관련 법령에서 정한 공해방지설비를 갖추고 규정준수를 위한 절차를 적용하고 있습니다. 분진 및 악취 제거를 위한 두 기의 대기오염방지시설를 운영하며 상시 모니터링을 실시하고, 수질 관련 폐수 발생은 자체 정화시설을 운영하지 않는 대신 외부 전문처리업체를 통해 전량 위탁처리하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

※ 당사의 제30기 반기 연결 및 별도 재무제표는 외부검토를 받은 재무정보이며, 제29기말, 제28기말 연결 및 별도 재무제표는 K-IFRS 기준에 따른 외부감사를 받은 재무제표입니다.

가. 요약 연결재무정보

| (단위 : 백만원) |

| 구분 | 제30기 반기(당기) K-IFRS 연결 |

제29기(전기) K-IFRS 연결 |

제28기(전전기) K-IFRS 연결 |

|---|---|---|---|

| [유동자산] | 145,953 | 95,059 | 43,023 |

| ·현금및현금성자산 | 37,901 | 32,667 | 4,742 |

| ·단기금융상품 | 1,000 | 1,000 | 1,200 |

| ·기타유동금융자산 | 62,383 | 29,594 | 22,217 |

| ·매출채권 | 16,593 | 11,556 | 4,473 |

| ·재고자산 | 26,294 | 18,264 | 10,207 |

| ·기타 | 1,783 | 1,978 | 184 |

| [비유동자산] | 112,147 | 96,107 | 39,077 |

| ·기타비유동금융자산 | 3,535 | 2,894 | 1,279 |

| ·관계기업 투자 | 747 | 697 | 534 |

| ·유형자산 | 97,140 | 83,012 | 31,842 |

| ·무형자산 | 4,237 | 3,955 | 4,985 |

| ·이연법인세자산 | 4,560 | 4,560 | 10 |

| ·기타 | 1,928 | 989 | 427 |

| 자산총계 | 258,100 | 191,166 | 82,100 |

| [유동부채] | 75,495 | 35,143 | 36,029 |

| [비유동부채] | 1,020 | 8,063 | 14,452 |

| 부채총계 | 76,515 | 43,206 | 50,481 |

| [지배기업 소유주지분] | 178,261 | 145,606 | 30,609 |

| ·자본금 | 12,606 | 12,566 | 11,365 |

| ·주식발행초과금 | 176,430 | 175,118 | 118,939 |

| ·이익잉여금 | (20,667) | (52,250) | (109,252) |

| ·기타 | 9,892 | 10,172 | 9,557 |

| [비지배지분] | 3,324 | 2,354 | 1,010 |

| 자본총계 | 181,585 | 147,960 | 31,619 |

| 자본과부채총계 | 258,100 | 191,166 | 82,100 |

| 구분 | 제30기 반기(당기) K-IFRS 연결 |

제29기(전기) K-IFRS 연결 |

제28기(전전기) K-IFRS 연결 |

| [매출액] | 103,991 | 206,987 | 36,292 |

| [영업이익] | 40,792 | 105,197 | (8,521) |

| [당기순이익] | 32,679 | 59,188 | (7,420) |

| ·지배기업 소유주지분 | 31,710 | 57,899 | (7,827) |

| ·비지배지분 | 970 | 1,289 | 407 |

| [총포괄손익] | 32,273 | 58,560 | (7,834) |

| 기본주당순이익(원) | 1,261 | 2,509 | (361) |

| 희석주당순이익(원) | 1,223 | 2,406 | (361) |

| 연결에 포함된 종속기업 수 | 5개 | 5개 | 5개 |

나. 요약 별도재무정보

| (단위 : 백만원) |

| 구분 | 제30기 반기(당기) K-IFRS 별도 |

제29기(전기) K-IFRS 별도 |

제28기(전전기) K-IFRS 별도 |

|---|---|---|---|

| [유동자산] | 120,731 | 77,930 | 37,332 |

| ·현금및현금성자산 | 30,270 | 24,815 | 2,945 |

| ·단기금융상품 | 1,000 | 1,000 | 1,200 |

| ·기타유동금융자산 | 57,026 | 24,273 | 19,949 |

| ·매출채권 | 15,488 | 10,780 | 4,791 |

| ·재고자산 | 15,561 | 15,212 | 8,340 |

| ·기타 | 1,386 | 1,850 | 107 |

| [비유동자산] | 101,419 | 93,642 | 37,649 |

| ·기타비유동금융자산 | 3,535 | 2,894 | 1,274 |

| ·종속기업,관계기업 투자 | 390 | 390 | 840 |

| ·유형자산 | 87,090 | 81,243 | 30,242 |

| ·무형자산 | 4,020 | 3,841 | 4,955 |

| ·이연법인세자산 | 4,481 | 4,481 | - |

| ·기타 | 865 | 793 | 338 |

| 자산총계 | 222,150 | 171,572 | 74,981 |

| [유동부채] | 60,553 | 29,893 | 34,242 |

| [비유동부채] | 682 | 7,555 | 13,901 |

| 부채총계 | 61,235 | 37,448 | 48,143 |

| ·자본금 | 12,606 | 12,566 | 11,365 |

| ·주식발행초과금 | 176,430 | 175,118 | 118,939 |

| ·이익잉여금 | (37,789) | (63,228) | (113,134) |

| ·기타 | 9,668 | 9,668 | 9,668 |

| 자본총계 | 160,915 | 134,124 | 26,838 |

| 자본과부채총계 | 222,150 | 171,572 | 74,981 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구분 | 제30기 반기(당기) K-IFRS 별도 |

제29기(전기) K-IFRS 별도 |

제28기(전전기) K-IFRS 별도 |

| [매출액] | 66,874 | 158,174 | 22,253 |

| [영업이익] | 31,755 | 95,723 | (13,958) |

| [당기순이익] | 25,565 | 50,778 | (12,497) |

| [총포괄이익] | 25,439 | 49,906 | (12,498) |

| 기본주당순이익(원) | 1,017 | 2,200 | (576) |

| 희석주당순이익(원) | 984 | 2,116 | (576) |

2. 연결재무제표

|

연결 재무상태표 |

|

제 30 기 반기말 2021.06.30 현재 |

|

제 29 기말 2020.12.31 현재 |

|

(단위 : 원) |

|

제 30 기 반기말 |

제 29 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

145,953,477,953 |

95,058,658,836 |

|

현금및현금성자산 |

37,900,534,905 |

32,666,588,065 |

|

매출채권 |

16,592,745,618 |

11,555,865,472 |

|

미수금 |

1,703,699,545 |

1,953,428,869 |

|

미수수익 |

9,600,000 |

5,155,069 |

|

당기손익공정가치금융자산 |

56,000,168,102 |

26,152,823,638 |

|

단기금융상품 |

1,000,000,000 |

1,000,000,000 |

|

기타수취채권 |

70,000,000 |

20,000,000 |

|

당기법인세자산 |

73,300 |

62,810 |

|

기타비금융자산 |

6,382,563,073 |

3,440,958,538 |

|

재고자산 |

26,294,093,410 |

18,263,776,375 |

|

비유동자산 |

112,146,672,557 |

96,107,189,825 |

|

장기기타채권 |

1,082,822,666 |

988,056,420 |

|

장기금융상품 |

3,000,000 |

3,000,000 |

|

당기손익공정가치금융자산 |

3,532,321,741 |

2,891,333,606 |

|

관계기업투자 |

746,523,524 |

697,233,963 |

|

유형자산 |

97,140,122,788 |

83,012,381,946 |

|

무형자산 |

4,236,991,842 |

3,955,293,894 |

|

장기기타비금융자산 |

845,000,000 |

0 |

|

이연법인세자산 |

4,559,889,996 |

4,559,889,996 |

|

자산총계 |

258,100,150,510 |

191,165,848,661 |

|

부채 |

||

|

유동부채 |

75,495,025,946 |

35,143,405,371 |

|

매입채무 |

10,324,593,961 |

2,353,118,533 |

|

미지급금 |

6,315,607,470 |

5,054,895,090 |

|

미지급비용 |

976,479,238 |

1,307,486,022 |

|

당기법인세부채 |

10,972,451,277 |

2,945,352,938 |

|

기타부채 |

7,234,106,810 |

5,227,831,484 |

|

단기차입금 |

25,100,000,000 |

0 |

|

유동성장기부채 |

0 |

3,162,500,000 |

|

전환사채 |

2,425,163,409 |

2,212,800,081 |

|

전환상환우선주부채 |

0 |

316,130,370 |

|

파생상품부채 |

10,238,820,062 |

9,809,018,054 |

|

단기리스부채 |

542,163,919 |

457,303,308 |

|

환불부채 |

1,365,639,800 |

2,296,969,491 |

|

비유동부채 |

1,020,354,120 |

8,062,681,785 |

|

장기차입금 |

0 |

6,900,000,000 |

|

순확정급여부채 |

156,799,209 |

370,518,436 |

|

장기기타채무 |

258,500,000 |

303,300,000 |

|

장기리스부채 |

605,054,911 |

488,863,349 |

|

부채총계 |

76,515,380,066 |

43,206,087,156 |

|

자본 |

||

|

지배기업 소유주 귀속 자본 |

178,261,069,885 |

145,605,915,645 |

|

자본금 |

12,605,789,500 |

12,566,019,000 |

|

주식발행초과금 |

176,430,155,391 |

175,118,306,070 |

|

기타자본구성요소 |

3,458,663,620 |

3,458,663,620 |

|

기타포괄손익누계액 |

6,433,193,073 |

6,713,155,969 |

|

이익잉여금(결손금) |

(20,666,731,699) |

(52,250,229,014) |

|

비지배지분 |

3,323,700,559 |

2,353,845,860 |

|

자본총계 |

181,584,770,444 |

147,959,761,505 |

|

자본과부채총계 |

258,100,150,510 |

191,165,848,661 |

|

연결 포괄손익계산서 |

|

제 30 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 29 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 30 기 반기 |

제 29 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

54,108,803,370 |

103,990,857,940 |

59,271,073,447 |

71,876,028,326 |

|

매출원가 |

11,248,901,427 |

23,616,341,852 |

11,865,062,322 |

16,966,619,321 |

|

매출총이익 |

42,859,901,943 |

80,374,516,088 |

47,406,011,125 |

54,909,409,005 |

|

판매비와관리비 |

20,215,595,923 |

39,582,276,111 |

15,368,988,688 |

23,336,505,776 |

|

영업이익(손실) |

22,644,306,020 |

40,792,239,977 |

32,037,022,437 |

31,572,903,229 |

|

기타이익 |

149,528,205 |

3,191,260,922 |

(163,889,999) |

1,057,804,197 |

|

기타손실 |

143,560,341 |

1,612,919,658 |

302,156,073 |

392,555,028 |

|

금융수익 |

2,244,565,244 |

2,991,698,106 |

(2,621,177,374) |

2,709,985,990 |

|

금융원가 |

1,746,010,368 |

1,937,426,946 |

(12,486,701,933) |

14,214,387,982 |

|

관계기업투자손익 |

49,289,561 |

49,289,561 |

0 |

0 |

|

법인세비용차감전순이익(손실) |

23,198,118,321 |

43,474,141,962 |

41,436,500,924 |

20,733,750,406 |

|

법인세비용 |

5,828,803,644 |

10,794,673,430 |

(22,756,776) |

108,481,305 |

|

당기순이익(손실) |

17,369,314,677 |

32,679,468,532 |

41,459,257,700 |

20,625,269,101 |

|

기타포괄손익 |

(217,555,334) |

(406,079,414) |

194,740,590 |

(368,104,697) |

|

당기손익으로 재분류될 수 있는 항목 |

(7,976,724) |

(279,962,896) |

195,486,226 |

(367,059,585) |

|

해외사업장환산외환차이(세후기타포괄손익) |

(7,976,724) |

(279,962,896) |

195,486,226 |

(367,059,585) |

|

당기손익으로 재분류되지 않는항목 |

(209,578,610) |

(126,116,518) |

(745,636) |

(1,045,112) |

|

확정급여제도의 재측정손익 |

(209,578,610) |

(126,116,518) |

(745,636) |

(1,045,112) |

|

총포괄손익 |

17,151,759,343 |

32,273,389,118 |

41,653,998,290 |

20,257,164,404 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업 소유주 귀속 |

16,545,291,254 |

31,709,613,833 |

41,282,261,190 |

20,334,575,894 |

|

비지배지분 귀속 |

824,023,423 |

969,854,699 |

176,996,510 |

290,693,207 |

|

총 포괄손익의 귀속 |

||||

|

지배기업 소유주 귀속 |

16,327,735,920 |

31,303,534,419 |

41,477,001,780 |

19,966,471,197 |

|

비지배지분 귀속 |

824,023,423 |

969,854,699 |

176,996,510 |

290,693,207 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

658 |

1,261 |

1,816 |

898 |

|

희석주당이익(손실) (단위 : 원) |

631 |

1,223 |

1,816 |

898 |

|

연결 자본변동표 |

|

제 30 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 29 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2020.01.01 (기초자본) |

11,365,212,500 |

118,938,611,043 |

3,119,675,531 |

6,438,054,128 |

(109,252,299,738) |

30,609,253,464 |

1,009,901,677 |

31,619,155,141 |

|

당기순이익(손실) |

20,334,575,894 |

20,334,575,894 |

290,693,207 |

20,625,269,101 |

||||

|

기타포괄손익 |

(367,059,585) |

(1,045,112) |

(368,104,697) |

(368,104,697) |

||||

|

지분의 발행 |

3,383,000 |

(5,025,500) |

(1,642,500) |

(1,642,500) |

||||

|

자본 증가(감소) 합계 |

3,383,000 |

(5,025,500) |

0 |

(367,059,585) |

20,333,530,782 |

19,964,828,697 |

290,693,207 |

20,255,521,904 |

|

2020.06.30 (기말자본) |

11,368,595,500 |

118,933,585,543 |

3,119,675,531 |

6,070,994,543 |

(88,918,768,956) |

50,574,082,161 |

1,300,594,884 |

51,874,677,045 |

|

2021.01.01 (기초자본) |

12,566,019,000 |

175,118,306,070 |

3,458,663,620 |

6,713,155,969 |

(52,250,229,014) |

145,605,915,645 |

2,353,845,860 |

147,959,761,505 |

|

당기순이익(손실) |

31,709,613,833 |

31,709,613,833 |

969,854,699 |

32,679,468,532 |

||||

|

기타포괄손익 |

(279,962,896) |

(126,116,518) |

(406,079,414) |

(406,079,414) |

||||

|

지분의 발행 |

39,770,500 |

1,311,849,321 |

1,351,619,821 |

1,351,619,821 |

||||

|

자본 증가(감소) 합계 |

39,770,500 |

1,311,849,321 |

0 |

(279,962,896) |

31,583,497,315 |

32,655,154,240 |

969,854,699 |

33,625,008,939 |

|

2021.06.30 (기말자본) |

12,605,789,500 |

176,430,155,391 |

3,458,663,620 |

6,433,193,073 |

(20,666,731,699) |

178,261,069,885 |

3,323,700,559 |

181,584,770,444 |

|

연결 현금흐름표 |

|

제 30 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

제 29 기 반기 2020.01.01 부터 2020.06.30 까지 |

|

(단위 : 원) |

|

제 30 기 반기 |

제 29 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

33,677,099,303 |

33,596,158,461 |

|

당기순이익(손실) |

32,679,468,532 |

20,625,269,101 |

|

당기순이익조정을 위한 가감 |