|

|

230817_대표이사 확인서 |

반 기 보 고 서

(제 24 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 8월 17일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | CG인바이츠(구,크리스탈지노믹스)(주) |

| 대 표 이 사 : | 정인철 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 대왕판교로 700 코리아바이오파크 A동 5층 |

| (전 화) 031-628-2700 | |

| (홈페이지) http://www.crystalgenomics.com | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명) 정인철 |

| (전 화) 031-628-2700 | |

【 대표이사 등의 확인 】

|

|

230817_대표이사 확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 7 | 1 | - | 8 | 1 |

| 합계 | 7 | 1 | - | 8 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

CBS글로벌신기술투자조합3호 | 당기 중 지분취득으로 종속회사 편입 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 '씨지인바이츠 주식회사'라고 표기합니다. 또한 영문으로는 'CrystalGenomics Invites Co., LTD.'라 표기합니다.

다. 설립일자

당사는 의약품의 제조를 목적으로 2000년 7월 7일 설립(법인설립 등기)하였습니다.

또한, 2006년 01월 06일자로 코스닥시장에 상장되어 주식의 매매가 이루어지고 있습니다.

라. 본사의 주소, 전화번호 및 홈페이지

(1) 주소: 경기도 성남시 분당구 대왕판교로 700,A동 5층(삼평동, 코리아바이오파크)

(2) 전화번호 : 031-628-2700

(3) 홈페이지: www.crystalgenomics.com

마. 회사사업 영위의 근거가 되는 법률

의약품연구개발 및 제조는 국민의 생명과 안전이 직결되어 있어 보건복지부 및 식품의약품안전처 등 국가정부 기관의 직.간접적인 규제가 타 산업에 비해 엄격한 편이나 미래형 고부가가치 산업으로 국책사업 등을 통해 R&D 지원 및 연구기반 조성에 다양한 지원을 받고 있습니다.

| 구 분 | 내 용 |

|---|---|

| 관 계 법 령 | - 약사법 - 우수의약품제조관리기준(KGMP) - 우수원료의약품제조관리기준(BGMP) - 우수의약품유통관리기준(KGSP) - 우수의약품안전성시험관리기준(KGLP) - 우수의약품임상시험관리기준(KGCP) - 마약류관리에관한법률(마약, 향정신성의약품 및 대마 관리) 등 |

| 정부의 규제 | - 신규 보험약가 책정(상한가), 의약품선별등재제도(PLS) - 실거래가상환제, 약가재평가제, 판매자가격표시제(RPLS), 고가의약품사용억제정책, 포괄수과제 - 보험약가 사후관리제, 약물 경제성 평가제도 - 의약품 광고 관련 규정 등 |

| 정부의 지원 | - 신약개발 등 연구개발 지원 - 병역특례제도를 통한 우수인력지원 - 조세감면혜택 등의 지원 |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

사. 주요사업의 내용

당사는 시판중인 차세대 관절염 진통소염제 [아셀렉스]를 포함하여, 슈퍼박테리아 박멸 항생제 및 분자표적 항암제 등 혁신 신약 개발 사업을 전개하고 있습니다.

당사의 사업에 대한 상세 내용은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

아. 계열회사에 관한 사항

당사는 본 보고서 작성기준일 현재 당사를 제외하고, 8개의 종속회사와 4개의 관계회사를 가지고 있습니다.

당사의 계열회사에 대한 상세 내용은 'Ⅸ. 계열회사 등에 관한 사항'을 참조하시기 바랍니다.

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2006년 01월 06일 | 기술성장기업의 코스닥시장 상장 |

코스닥시장상장규정 1. 자기자본 : 상장예비심사청구일 현재 자기자본이 10억원 이상일 것 2. 시가총액 : 기준시가총액이 90억원 이상일 것 |

2. 회사의 연혁

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023년 06월 29일 | 임시주총 | 정인철 사내이사 조중명 사내이사 신용규 사내이사 신승수 사내이사 조경숙 사내이사 신호종 사외이사 양동석 사외이사 |

- | 정인철 사내이사 신승수 사내이사 조경숙 사내이사최승현 사내이사 정기도 사내이사 송시영 사외이사 양동석 사외이사 |

| 2023년 04월 13일 | 임시주총 | 정인철 사내이사 | - | 조중명 사내이사 |

| 2023년 03월 29일 | 정기주총 | 정기도 사내이사 양동석 사외이사 |

신승수 사내이사 조경숙 사내이사 |

김진곤 사내이사 이진우 사외이사 |

| 2021년 12월 20일 | 임시주총 | 최승현 사내이사 송시영 사외이사 유영준 감사 |

- | 정인철 사내이사 이상구 사외이사 김동섭 감사 |

| 2021년 03월 31일 | 정기주총 | - | 조중명 사내이사 | - |

| 2020년 09월 11일 | 임시주총 | 조경숙 사내이사 김진곤 사내이사 |

- | 정준호 사내이사 김성훈 기타비상무이사 |

| 2020년 03월 30일 | - | - | - | 고성수 기타비상무이사 |

| 2020년 03월 27일 | 정기주총 | 신승수 사내이사 이상구 사외이사 |

정준호 사내이사 이진우 사외이사 |

장기창 사외이사 |

| 2019년 03월 22일 | 정기주총 | - | 정인철 사내이사 김동섭 감사 |

- |

| 2018년 03월 23일 | 정기주총 | - | 조중명 사내이사 장기창 사외이사 |

- |

| 2017년 11월 20일 | 임시주총 | 김성훈 기타비상무이사 | - | - |

| 2017년 07월 31일 | - | - | - | 장지용 사외이사 |

| 2017년 03월 15일 | 정기주총 | 정준호 사내이사 홍용래 사내이사 이진우 사외이사 |

고성수 기타비상무이사 | - |

가. CG인바이츠(주)

| 일자 | 내용 |

|---|---|

| 2015년 02월 | 차세대 관절염 진통소염제 식약처 신약 허가 승인 |

| 2015년 07월 | 차세대 관절염 진통소염제 동아ST와 국내판권 계약 체결 |

| 2015년 12월 | (주)비티오생명제약 지분 인수(자회사 편입) |

| 2015년 12월 | 대한민국기술대상 국무총리상(산업통상자원부) |

| 2015년 12월 | 혁신형제약기업 정부포상(보건복지부) |

| 2015년 12월 | 신약연구개발우수부문 포상(한국보건산업진흥원) |

| 2016년 01월 | 차세대 관절염 진통소염제 터키 TR Pharm사 해외수출 계약 체결 |

| 2016년 02월 | 대한민국신약개발대상 수상(한국신약개발연구조합) |

| 2016년 06월 | 급성골수성 백혈병 신약 앱토즈 바이오사이언스 기술수출계약 체결 |

| 2016년 07월 | 우수제조기술연구센터(ATC) 지정(산업통상자원부) |

| 2016년 07월 | (주)비티오생명제약 사명 크리스탈생명과학(주)로 사명 변경 |

| 2016년 10월 | 두뇌역량우수전문기업(K-Brain Power) 재선정(산업통상자원부) |

| 2016년 11월 | 2016 메디컬코리아 대상 식품의약품안전처장상 수상(보건복지부) |

| 2016년 12월 | 벤처활성화 유공포상 국무총리 표창(중소기업청, 벤처기업협회) |

| 2016년 12월 | 제15회 이달의 산업기술상 수상(산업통상자원부, 한국경제) |

| 2016년 12월 | 제49주차 iR52 장영실상 수상(한국산업기술진흥협회, 매일경제) |

| 2017년 03월 | 2016년 iR52 장영실상 국무총리상 수상(한국산업기술진흥협회, 매일경제, 미래창조과학부) |

| 2017년 09월 | 급.만성통증관리 개량신약(트라마돌 복합제) 특허 획득 |

| 2017년 09월 | 급성골수성 백혈병 신약 후보 물질 미국 특허 획득 |

| 2017년 11월 | 대한민국 기술대상 대통령상 수상(산업통상자원부, 한국산업기술진흥원) |

| 2017년 11월 | 차세대 관절염 진통 소염제 일본 특허 취득 |

| 2017년 11월 | 급성골수성 백혈병 신약 후보 물질 중국 특허 획득 |

| 2018년 01월 | 차세대 관절염 진통소염제 '아셀렉스' 35개국 상표권 출원 |

| 2018년 03월 | 차세대 관절염 진통소염제 대웅제약과 국내 일부 판권 계약 체결 |

| 2018년 03월 | 진통소염복합제 1호 임상 1상 시험 승인 |

| 2018년 04월 | 분자표적항암제와 면역관문억제제의 글로벌 공동임상개발 계약체결 |

| 2018년 06월 | 분자표적항암제 췌장암 개발단계희귀의약품 지정 |

| 2018년 06월 | 급성골수성 백혈병 신약 중국판권 앱토즈 바이오사이언스 기술수출계약 체결 |

| 2018년 06월 | 차세대 관절염 진통 소염제 유럽 특허 등록 |

| 2018년 09월 | 급성골수성 백혈병 신약 후보 물질 유럽 특허 등록 |

| 2018년 09월 | 차세대 관절염 진통소염제 브라질 APSEN사와 해외수출 계약 체결 |

| 2018년 09월 | 오송 신약 & 의료대상 오송 수출 대상 수상 |

| 2018년 10월 | 분자표적항암제 경구제형 특허 출원 |

| 2018년 11월 | 혁신형 제약기업 한국보건산업진흥원장 표창 수상 |

| 2018년 11월 | 차세대 관절염 진통소염제 러시아 PharmArtis사와 해외수출 계약 체결 |

| 2018년 11월 | 산업통상자원부 ‘차세대 세계일류상품’선정 |

| 2018년 12월 | 과학기술정보통신부 ‘우수기업연구소’선정 |

| 2019년 02월 | 급성골수성 백혈병 신약 후보 물질 터키 특허 등록 |

| 2019년 02월 | 급성골수성 백혈병 신약 후보 물질 러시아 특허 등록 |

| 2019년 03월 | 급성골수성 백혈병 신약 미국FDA 임상 1상 시험 승인 |

| 2019년 04월 | 차세대 관절염 진통소염제 러시아 PharmArtis사와 유라시아경제공동체 정회원국 수출 계약 체결 |

| 2019년 06월 | 진통소염복합제 2호 임상 1상 시험 승인 |

| 2019년 08월 | 차세대 관절염 진통 소염제 미국 특허 등록 |

| 2019년 08월 | 급성골수성 백혈병 신약 후보 물질 한국 특허 등록 |

| 2019년 08월 | 중소기업기술혁신대전 장관상 수상(중소벤처기업부) |

| 2019년 08월 | 분자표적항암제 미FDA 췌장암 희귀의약품 지정 |

| 2019년 08월 | 슈퍼박테리아 박멸 항생제 유럽 임상 1상 시험 승인(제형변경) |

| 2019년 10월 | 차세대 관절염 진통소염제 정제 식약처 제조판매품목 허가 획득 |

| 2019년 11월 | 차세대 관절염 진통소염제 경피흡수제제 한국 특허 등록 |

| 2019년 11월 | 신기술사업금융회사 크리스탈바이오사이언스(주) 설립 |

| 2020년 04월 | 중국 항서제약 PD-1저해 면역항암제 캄렐리주맙 라이센스 인 계약 체결 |

| 2020년 07월 | 섬유증 연구개발 자회사 마카온바이오테라퓨틱스(주) 설립 |

| 2020년 07월 | 아이발티노스타트의 섬유증 질환 개발 권리를 마카온바이오테라퓨틱스(주)에 기술이전 계약 체결 |

| 2020년 08월 | 분자표적항암제 미FDA 간암 희귀의약품 지정 |

| 2020년 11월 | 혁신기업 국가대표 1000 프로그램 선정 |

| 2020년 11월 | 분자표적항암제 식약처 신속심사 대상 의약품 지정 |

| 2021년 01월 | 분자표적항암제 미FDA 급성골수성백혈병 희귀의약품 지정 |

| 2021년 05월 | 분자표적항암제 일본 특허 등록 |

| 2021년 08월 | 섬유증 신약후보 한국 임상 1상 시험 승인 |

| 2021년 09월 | 차세대 관절염 진통소염제 태국 바이오팜 케미칼에 수출 계약 체결 |

| 2021년 11월 | 자회사 마카온, 아이발티노스타트의 미 FDA 알포트증후군 희귀의약품 지정 |

| 2023년 6월 | 최대주주 및 상호변경(최대주주 : 조중명 -> 뉴레이크인바이츠투자 주식회사, 상호 : 크리스탈지노믹스(주) -> CG인바이츠(주)) |

나. 주요종속회사 : 크리스탈생명과학(주)

| 일자 | 내용 |

|---|---|

| 2015년 11월 | 크리스탈생명과학(주) 법인 설립 |

| 2015년 12월 | GMP 적합 증명 획득 (식약처) |

| 2016년 11월 | 現 정준호대표이사 취임 |

| 2017년 04월 | 의약품 도매업허가 획득(노원구 보건소) |

| 2017년 09월 | 마약류 업허가 승인 (식약처) |

| 2018년 05월 | 판교지점 설립 |

| 2018년 09월 | GMP 적합 증명 갱신 (식약처) |

| 2018년 11월 | (주)즐거운쇼핑 인수 |

| 2019년 08월 | CG-549(수퍼항생제) 유럽 임상승인을 위한 QP(Qualified Person) Pre-Audit (승인) |

| 2019년 09월 | 아셀렉스 캡슐형 생산 승인 |

| 2019년 10월 | 아셀렉스 정제형 생산 승인 |

| 2020년 01월 | 아셀렉스 캡슐/정제 생산 가동 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당반기말 | 23기 (2022년말) |

22기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 76,894,182 | 70,746,486 | 69,246,486 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 38,447,091,000 | 35,373,243,000 | 34,623,243,000 | |

| 우선주 | 발행주식총수 | 19,382,470 | 4,382,470 | - |

| 액면금액 | 500 | 500 | - | |

| 자본금 | 9,691,235,000 | 2,191,235,000 | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 48,137,326,000 | 37,564,478,000 | - |

※ 2021년 04월 02일 무상증자(1:0.5)에 따라 총발행 주식수는 69,246,486주로 증가하였습니다.

※2022년 6월 24일 제3자배정 유상증자를 통해 기명식 상환전환우선주가 4,382,470주가 증가하였습니다.

※2022년 11월 11일 제3자배정 유상증자를 통해 기명식 보통주가 1,500,000주가 증가하였습니다.

※2023년 06월 02일 제3자배정 유상증자를 통해 기명식 보통주가 6,147,696주가 증가하였습니다.

※2023년 06월 02일 제3자배정 유상증자를 통해 기명식 상환전환우선주가 15,000,000주가 증가하였습니다.

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2023년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | 20,000,000 | 120,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 76,894,182 | 19,382,470 | 96,276,652 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 76,894,182 | 19,382,470 | 96,276,652 | - | |

| Ⅴ. 자기주식수 | 1,839,483 | - | 1,839,483 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 75,054,699 | 19,382,470 | 94,437,169 | - | |

※ 2021년 04월 02일 무상증자(1:0.5)에 따라 총발행 주식수는 69,246,486주로 증가하였습니다.

※2022년 6월 24일 제3자배정 유상증자를 통해 기명식 상환전환우선주가 4,382,470주가 증가하였습니다.

※2022년 11월 11일 제3자배정 유상증자를 통해 기명식 보통주가 1,500,000주가 증가하였습니다.

※2023년 06월 02일 제3자배정 유상증자를 통해 기명식 보통주가 6,147,696주가 증가하였습니다.

※2023년 06월 02일 제3자배정 유상증자를 통해 기명식 상환전환우선주가 15,000,000주가 증가하였습니다.

자기주식 취득 및 처분 현황

| (기준일 : | 2023년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 1,824,593 | - | - | - | 1,824,593 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,824,593 | - | - | - | 1,824,593 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 14,890 | - | - | - | 14,890 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,839,483 | - | - | - | 1,839,483 | - | ||

| 우선주 | - | - | - | - | - | - | |||

※ 2021년 04월 02일 무상증자(1:0.5)에 따라 단수주 5,603주가 추가되었습니다.

종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2022년 06월 14일 | |||

| 주당 발행가액(액면가액) | 5,020 | 500 | ||

| 발행총액(발행주식수) | 21,999,999,400 | 4,382,470 | ||

| 현재 잔액(현재 주식수) | 21,999,999,400 | 4,382,470 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2027년 06월 24일 | ||

| 이익배당에 관한 사항 | 본건 우선주에 대한 우선배당률은 본건 우선주의 1주당 발행가액에 대하여 연 1.0%(이하 "우선배당률")로 한다. 우선주 보유주주는 본건 우선주를 보유하는 동안 보통주의 배당률이 우선배당률을 초과할경우에는, 그 초과하는 부분에 대하여 보통주와 동일한 배당률로 함께 참가하여 배당을 받고(즉, 참가적우선주), 우선배당률 만큼 배당받지 못한경우 누적된 미배당분을 다음 배당시 우선하여 배당받는다(즉, 누적적우선주). 발행회사는 본조에 따른 우선배당을 하기전에 보통주에 대한 배당을할수없다. |

|||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 발행인 | ||

| 상환조건 | 본건 우선주 발행일로부터 2년이 경과한 날부터 본건 우선주의 존속기간 만료일 전일까지 상환권을 행사할수있다. | |||

| 상환방법 | 발행회사가 본건 우선주의 전부 또는 일부에 대하여 상환을 결정하는경우 발행회사는 상환예정일로부터1개월전까지 본건 우선주 보유주주에게 본건 우선주의 전부 또는 일부를상환하겠다는 취지, 상환대상본건우선주의수, 상환예정일및상환금액을통지하고, 상환예정일에본건우선주 보유주주에게 상환가액을 지급하여야한다. | |||

| 상환기간 | 2024년 06월 24일 ~ 2027년 06월 24일 | |||

| 주당 상환가액 | 5,020 | |||

| 1년 이내 상환 예정인 경우 |

해당사항 없음 | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

최초의 전환비율은 1:1이고, 전환가액이 조정됨에 따라 전환비율이 조정 (최초 전환가액은 금 5,020원) |

|||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2023년 06월 24일 ~ 2027년 06월 24일 | |||

| 전환으로 발행할 주식의 종류 |

CG인바이츠(주) 기명식 보통주 | |||

| 전환으로 발행할 주식수 |

4,382,470 | |||

| 의결권에 관한 사항 | 본건 우선주에 대하여는 의결권이 있음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

가. 신주의 발행가액 산정 근거 본건 우선주에 대하여는 의결권이 있는 것으로 함. 다. 대상회사의 매도청구권(Call Option) (1) 대상회사는 거래종결일로부터 1년이 되는 날로부터 거래종결일로부터 3년이 되는 날까지(이하 “콜옵션 행사기간”) 투자자에 대한 서면통지로써 대상회사 및/또는 대상회사가 지정하는 제3자에게, 본건 증권 수량의 20% 범위 내에서 해당 시점에 투자자가 보유한 본건 증권을 본 조에서 정한 바에 따라 매도할 것을 청구할 권리(이하 “콜옵션”)를 가진다. 단, 본 조에 따른 콜옵션 행사 횟수는 최대 2회로 제한한다. (2) 대상회사는 콜옵션 행사기간 중 투자자에게 콜옵션을 행사한다는 취지 및 콜옵션을 행사할 주식(이하 “콜옵션 행사주식”)의 종류 및 수량을 명시하여 서면으로 통지(이하 “콜옵션 행사통지”)함으로써 콜옵션을 행사할 수 있으며, 투자자가 콜옵션 행사통지를 수령하는 즉시(이하 “콜옵션 매매계약 체결 간주일”) 투자자와 대상회사 또는 대상회사가 지정하는 제3자 사이에 다음 각 호와 같은 내용의 매매계약이 체결된 것으로 본다. 1. 매도인: 투자자 2. 매수인: 대상회사 또는 대상회사가 지정하는 제3자(대상회사가 제3자를 매수인으로 지정할 경우 콜옵션 행사주식에 관한 매매계약상 매수인의 모든 의무에 대하여 연대책임을 부담함) 3. 콜옵션 행사주식: 콜옵션 행사통지일 현재 투자자가 보유하고 있는 본건 증권 중 대상회사가 매도를 청구한 주식 4. 매매대금 지급기일: 콜옵션 매매계약 체결 간주일로부터 1개월이 되는 날(콜옵션 행사주식 매매거래의 종결을 위하여 정부기관 승인이 필요한 경우 해당 승인을 취득한 날로부터 5영업일이 되는 날까지로 연장) 5. 매매대금: 콜옵션 행사주식의 (i) 발행가액 및 (ii) 이에 대하여 거래종결일로부터 콜옵션 행사주식에 대한 매매대금 전액의 지급이 완료되는 날까지 연 복리 4.0%의 이율을 적용하여 일할 계산한 이자의 합계액에서 콜옵션 행사주식에 대한 기수령 배당금을 차감한 금액 6. 콜옵션 행사주식의 소유권 이전일: 대상회사 또는 대상회사가 지정하는 제3자가 콜옵션 행사주식에 대하여 제5호에 따른 매매대금 전액을 실제 완납하는 날 7. 매매대금 지급방법: 대상회사 또는 대상회사가 지정하는 제3자는 제4호에 따른 매매대금 지급일에 투자자가 사전 지정한 은행계좌에 즉시 인출이 가능한 자금을 계좌이체하는 방법으로 매매대금을 지급 8. 지연배상금: 제4호에 따른 매매대금 지급일 다음날부터 실제 매매대금을 완납하는 날까지의 기간에 대하여 연 단리 15% 적용 9. 본 조에 따라 한 번 행사한 콜옵션은 어떠한 이유로든 취소, 철회, 무효화 등을 할 수 없다. 1. 재무제표 승인의 건 2. 대상회사의 합병 또는 분할의 건 3. 정관 변경의 건 4. 스톡옵션 부여 (승인)의 건 5. 영업 양수도의 건 6. 자산 양수도의 건 (2) 대상회사가 등기이사를 선임 또는 해임하고자 하는 경우 투자자와 사전에 합의하여야 한다. (3) 대상회사는 본건 우선주의 상환기간 개시일이 속하는 사업연도의 직전 사업연도 말부터 본건 우선주의 상환이 완료되는 날 또는 상환기간 만료일 중 먼저 도래하는 날까지, 매 사업연도 말 기준 배당가능이익(상법 제462조 제1항에 따른 이익배당의 한도를 말함)을 해당 시점에 투자자가 소유한 본건 우선주의 상환가액(상환완료일까지의 예상 배당금을 포함하며, 이하 동일함) 이상으로 유지하여야 하고, 최대주주는 대상회사가 본 항에 따라 배당가능이익을 본건 우선주의 상환가액 이상으로 유지하는 데 필요한 일체의 조치에 협조하여야 한다. (4) 최대주주는 대상회사로 하여금 투자자의 사전 동의 없이 본건 우선주에 대한 상환권을 행사하지 않도록 하여야 한다. 또한, 최대주주는 투자자가 본건 우선주의 상환기간 중 대상회사에 상환권 행사를 요청하는 경우 대상회사로 하여금 투자자의 요청에 따라 본건 우선주의 일부 또는 전부에 대하여 상환권을 행사하도록 하여야 한다. |

|||

※ 상환전환우선주의 전환가액 조정

2022년 6월 24일 회사가 발행한 제1회 상환전환우선주의 전환가액이 2022년 9월 25일 3,514원으로 조정되었습니다.

※ 상환전환우선주의 전환가액 조정

2022년 6월 24일 회사가 발행한 제1회 상환전환우선주의 전환가액이 2023년 6월 13일 3,391원으로 조정되었습니다.

종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2023년 06월 03일 | |||

| 주당 발행가액(액면가액) | 2,952 | 500 | ||

| 발행총액(발행주식수) | 44,280,000,000 | 15,000,000 | ||

| 현재 잔액(현재 주식수) | 44,280,000,000 | 15,000,000 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2028년 06월 02일 | ||

| 이익배당에 관한 사항 |

-우선주는 참가적, 누적적 우선주로 투자자는 우선주를 보유하는 동안 액면금액 기준 연 1%의 배당을 누적적으로 우선배당 받고, 보통주의 배당률이 우선주의 배당률을 초과할 경우, 초과부분에 대하여 보통주와 동일한 배당률로 함께 참가하여 배당 받는다. - 주식배당의 경우, 우선주와 보통주를 합한 발행주식총수에 대한 비율에 따라, 같은 종류의 우선주 주식으로 배당을 받을 권리를 갖는다. 다만 단주가 발생 시, 현금으로 지급받는다. - 배당과 관련하여 “투자자”는 우선주의 효력발생일이 속하는 영업 년도의 직전 영업 년도말에 주주가 되는 것으로 본다. 배당금의 지급시기를 주주총회에서 따로 정하지 아니한 경우 “회사”는 주주총회에서 재무제표의 승인 및 배당결의가 있은 날로부터 1개월 이내에 보통주에 대한 배당금을 지급하기에 앞서 우선주의 주주에게 배당금을 지급하여야 한다. “회사”는 위 사항에 대하여 주주총회의 승인을 얻어야 한다. 그 기간 내에 배당금을 지급하지 아니한 때에는 “회사”는 그 기간만료일의 익일부터 지급일까지 제41조의 지연배상금을 가산하여 지급하기로 한다. - 우선주의 전부 또는 일부에 대하여 전환권이 행사된 경우, 전환된 주식에 대하여 전환 전까지의 기간 동안 배당결의 되었으나 그 배당금이 지급되지 아니하였다면 “회사”는 동미지급 배당금에 해당하는 금액을 당해 주식의 주주에게 별도로 지급하기로 한다. |

|||

| 잔여재산분배에 관한 사항 | 잔여재산 분배에 대한 우선권은 없으며, 보통주와 동일한 권리를 갖는다. | |||

| 상환에 관한 사항 |

상환권자 | 발행인 | ||

| 상환조건 | “투자자”는 거래완결일의 다음날로부터 1년이 경과한 날부터 우선주의 존속기간 만료일까지 “회사”에 대하여 본 조에 따라 우선주의 전부 또는 일부의 상환을 청구할 권리를 가진다. | |||

| 상환방법 | “회사”는 상환청구를 받은 날로부터 60일 이내에 배당가능이익의 범위 내에서 이를 상환하여야 한다. | |||

| 상환기간 | 2024년 06월 03일 ~ 2028년 06월 02일 | |||

| 주당 상환가액 | 2,952 | |||

| 1년 이내 상환 예정인 경우 |

해당사항 없음 | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

증권의 발행 및 공시 등에 관한 규정 제5-24조의2(전환주식의 발행) 및 제5-22조 제1항 (전환사채의 전환가액 결정) | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2024년 06월 03일~2033년 06월 02일 | |||

| 전환으로 발행할 주식의 종류 |

보통주 | |||

| 전환으로 발행할 주식수 |

12,427,729 | |||

| 의결권에 관한 사항 | 우선주의 존속기간은 납입기일 다음날로부터 10년으로 하고, 존속기간 내에 보통주로 전환되지 아니한 경우 존속기간만료 다음날 별도의 의사표시 없이 보통주로 전환된다. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- 경업금지 약정 - 경업금지 기간: 3년 |

|||

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 06월 29일 | 임시주주총회 | 상호 본점의 소재지 변경 |

브랜드 강화 및 기업이미지 제고 본점소재지 이전 예정에 따른 변경 |

| 2020년 03월 27일 | 제20기 정기주주총회 | 이익배당 분기배당 등 | 상법 및 표준정관 반영 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 생명공학을 이용한 의약품연구 및 개발 | 영위 |

| 2 | 생명공학에 필요한 신기술연구 및 개발 | 영위 |

| 3 | 생명공학을 이용한 농식물연구 및 개발 | 영위 |

| 4 | 연구용역 사업 | 영위 |

| 5 | 의약품의 생산판매 | 영위 |

| 6 | 의약품 도소매업 | 영위 |

| 7 | 화장품 도소매업 | 영위 |

| 8 | 연구용 시약, 기자재의 생산판매 | 영위 |

| 9 | 바이오산업과 관련한 컨버전스 사업 | 영위 |

| 10 | 부동산 임대사업 | 영위 |

| 11 | 무역업 | 영위 |

| 12 | 상기와 관련된 투자사업 | 영위 |

| 13 | 기타 위에 부대되는 사업 | 영위 |

II. 사업의 내용

1. (제조서비스업)사업의 개요

연결실체는 수익을 창출하는 재화와 용역의 성격, 이익 창출단위, 시장 및 판매방법의 특징, 사업부문 구분의 계속성 등을 고려하여 경영의 다각화 실태를 적절히 반영할 수 있도록 지배회사와 종속회사별로 사업부문을 세분하였습니다. 지배회사 및 종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

| 구 분 | 주요사업의 내용 | 회사와 종속기업현황 |

|---|---|---|

| 의약품연구개발 | 신약 연구 및 개발 | CG인바이츠(주) CG PHARMACEUTICALS,INC 마카온바이오테라퓨틱스(주). |

| 의약품제조 | 완제의약품 제조 및 판매 | 크리스탈생명과학㈜ |

| 기타 | 기능성 생활용품(핫팩) 제조 및 판매 | (주)즐거운쇼핑(*) |

| 펀드 | 스타트업에 대한 투자 | 스마트 크리스탈 비대면펀드 1호 CBS 글로벌신기술투자조합 1호 CBS 글로벌신기술투자조합 3호 |

(*)종속기업인 크리스탈생명과학㈜의 자회사입니다.

※ 주요사업별 세부내용은 7. (제조서비스업)기타 참고사항 확인

2. (제조서비스업)주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적 용도 | 당반기 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||||

| 의약품연구개발 | 서비스 | 임상시험분석 | 생동, 분석 등 | 1,616 | 10.38 | 3,248 | 8.4 | 3,377 | 8.0 |

| 서비스 | 기술료 | 서비스 | 25 | 0.16 | 75 | 0.2 | 65 | 0.2 | |

| 제품 | 신약 판매 | 관절염진통소염제 | 2,069 | 13.29 | 1,766 | 4.6 | 2,434 | 5.7 | |

| 임대 | 임대 | 임대 | 181 | 1.16 | 374 | 1.0 | 362 | 0.9 | |

| 완제의약품제조 | 제품 | 완제의약품제조 | 의약품 | 6,720 | 43.17 | 12,554 | 32.5 | 10,568 | 24.9 |

| 상품 | 의약품도매 | 의약품 | 1,437 | 9.23 | 1,520 | 3.9 | 2,986 | 7.0 | |

| 기타 | 제품 | 핫팻 | 핫팩 | 3,340 | 21.46 | 18,886 | 48.9 | 14,772 | 34.9 |

| 상품 | 기타 | 생활용품 | 3 | 0.02 | 4 | 0.0 | 38 | 0.1 | |

| 금융수익 | 이자수익(CBS) | 이자수익(CBS) | 56 | 0.36 | 87 | 0.2 | 48 | 0.1 | |

| 금융수익 | 평가수익(CBS) | 평가수익(CBS) | - | - | - | - | 7,551 | 17.8 | |

| 금융수익 | 수수료수익 | 조합관리보수수익 | 109 | 0.70 | 88 | 0.2 | 163 | 0.4 | |

| 금융수익 | 이자수익(펀드) | 이자수익(펀드) | 9 | 0.06 | 39 | 0.1 | 13 | 0.0 | |

| 합계 | - | 15,565 | 100 | 38,641 | 100 | 42,377 | 100.0 | ||

나. 주요 제품 등의 가격변동추이

■ 의약품연구개발

당사는 사업의 특성상 주요 제품은 현재 연구개발 중이므로 가격변동추이를 표기 할수 없습니다. 신약승인을 받은 골관절염치료제 아셀렉스에 대한 보험약가 변동은 없습니다.

■ 의약품제조

① 크리스탈생명과학(주)

| (단위 : 원) |

| 품목 | 당반기 | 2022년 |

|---|---|---|

| OTC | 114 | 114 |

| ETC | 202 | 202 |

1)산출기준

제품별 판매액을 단순평균단가로 적용합니다.

2)주요 가격변동원인

ETC품목은 약가가 고정적이므로 판매가격으로 인한 변동은 거의 발생하지 않으나, 약가인하 등의 이슈가 있을 경우 전체적인 가격변동이 발생할 수 있습니다.

■ 기타

① 즐거운쇼핑

| (단위 : 원) |

| 품목 | 당반기 | 2022년 |

|---|---|---|

| 핫팩 | 208 | 208 |

1)산출기준

제품 판매액을 단순평균단가로 적용합니다.

2)주요 가격변동원인

핫팩은 해당년도의 기온, 날씨 등에 따른 영향으로 수요량의 변화에 따른 가격변동이 발생할 수 있습니다.

다. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 사업부문 | 구분 | 매입유형 | 품 목 | 당반기 | 2022년 | 2021년 |

|---|---|---|---|---|---|---|

| 의약품연구개발 | 유전자 재조합 |

시약재료비 | DNA cloning(재조합) | 4 | 2 | 0 |

| DNA cloning(발현확인) | 10 | 1 | 4 | |||

| insect cell-culture | 3 | 7 | 6 | |||

| 단백질 분리정제 |

시약재료비 | 대장균배양 | 1 | 0 | 8 | |

| 분리정제 | 5 | 2 | 2 | |||

| QC | 2 | 3 | 2 | |||

| 단백질/화합물 구조해석 |

시약재료비 | crystallization | 11 | 2 | 1 | |

| X-ray 단백질 구조해석 | 1 | 0 | 0 | |||

| 단백질 활성확인 |

시약재료비 | 활성확인 (invitro) | 34 | 9 | 0 | |

| 세포를 이용한 독성확인 | 5 | 10 | 4 | |||

| 면역체계 연관성 확인 | 3 | 8 | 3 | |||

| 약동역학 | 시약재료비 | 동물을 이용한 독성확인 | 6 | 11 | 5 | |

| Mass를 이용한 확인 | 4 | 4 | 3 | |||

| 의약합성 | 시약재료비 | 의약합성 | 50 | 21 | 19 | |

| 의약제제 | 시약재료비 | 의약제제 | 1 | 2 | 2 | |

| 임상 | 시약재료비 | 분석서비스 | - | 10 | - | |

| 분석서비스 | 시약재료비 | 분석서비스 | - | 39 | 71 | |

| 임상 | 원재료비 | 폴마콕시브 | - | - | - | |

| 의약품 제조 | 완제의약품 제조 |

원재료비 | 13C-요소 | 432 | 600 | 357 |

| 에르도스테인 | 542 | 922 | 472 | |||

| 니자티딘 | 386 | 319 | 246 | |||

| 글리메피리드 | 39 | 35 | 53 | |||

| 엘도공캡슐(1호) | 9 | 46 | 18 | |||

| 폴마콕시브(화일) | - | 406 | - | |||

| 레트로졸 | - | - | - | |||

| 소타롤염산염 | - | 44 | 82 | |||

| 이소트레티노인 | - | - | - | |||

| 클로르족사존 | - | - | - | |||

| 트리메부틴말레산염 | - | - | - | |||

| 파모티딘 | 129 | 166 | 116 | |||

| 에르덱스공캡슐(1호) | - | - | - | |||

| 클로닉신리시네이트 | - | - | - | |||

| 수도에페드린염산염 | - | - | - | |||

| 유당수화물 | - | - | - | |||

| 아세트아미노펜(P) | - | - | - | |||

| 미결정셀룰로오스(101) | - | - | - | |||

| 미결정셀룰로오스(102) | - | - | - | |||

| 메만틴염산염 | - | - | - | |||

| 엘도스테인공캡슐(1호) | - | - | 18 | |||

| 에르코프공캡슐(1호) | - | - | - | |||

| D-만니톨(200SD) | - | - | - | |||

| 에탄올 | - | - | - | |||

| 기타 | 468 | - | - | |||

| 기타 | 핫팩제조 | 원재료비 | 분철 | 1420 | 2,793 | 24 |

| 부직포원단 | 578 | 1,230 | - | |||

| 부직포가공 | 389 | 1,020 | 10 | |||

| 포리머 | 372 | 658 | 221 | |||

| 활성탄 | 255 | 581 | 4 | |||

| 봉투 | 745 | 1,583 | - | |||

| 캠핑매트 | 192 | 409 | 4 | |||

| 스티커 | 80 | 161 | 26 | |||

| 정제염 | 29 | 63 | - | |||

| 질석 | 10 | 23 | 8 |

라. 주요 원재료 등의 가격변동추이

| (단위 : 천원) |

| 사업부문 | 품 목 | 당반기 | 2022년 | 2021년 |

|---|---|---|---|---|

| 의약품연구개발 | LB broth | 460 | 460 | 460 |

| Ampicillin | 963 | 963 | 963 | |

| HiTrap Chelating | 240 | 240 | 240 | |

| crystalscreen 1 & 2 | 535 | 535 | 535 | |

| 1000ul easy fill tip | 149 | 149 | 149 | |

| Dual Luciforase Reporter assay system | 2129 | 2129 | 2129 | |

| Acetone | 39 | 39 | 39 | |

| Hybond-P | 420 | 420 | 420 | |

| HYQ-SFX | 640 | 640 | 640 | |

| 완제의약품제조 | 13C-요소 | 59 | 58 | 51 |

| 글리메피리드 | 4 | 4 | 4 | |

| 폴마콕시브 | 14 | 14 | 140 | |

| 레트로졸 | 25 | 24 | 20 | |

| 기타 | 분철 | 0.9 | 0.9 | 1 |

| 부직포원단 | 389 | 461 | 350 | |

| 부직포가공 | - | - | 300 | |

| 포리머 | 2 | 2 | 2 | |

| 활성탄 | 1 | 1 | 1 | |

| 봉투 | 329 | 322 | 289 | |

| 캠핑매트 | 8 | 7 | 8 | |

| 스티커 | 143 | 152 | 131 |

(1) 산출기준

신약연구에 소요되는 원재료는 수량 및 성격에서 표준화되어 있지 않는 경우가 많으므로, 가격변동이 있다고 해서 반드시 해당 품목의 가격등락을 의미하지 않을수도 있습니다. 당기에 발생한 총 구매비용을 총 구매수량으로 나누어 산정하였습니다.

(2) 주요 가격변동원인

시기별로 가격의 변동이 크지 않지만 대부분이 수입제품이므로 환율의 변동에 따른 영향력은 있습니다.

3. (제조서비스업)원재료 및 생산설비

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력

■ 의약품연구개발

당사는 연구기업의 특성상 생산능력(프로젝트 수행능력)은 연구원의 기본자질과 풍부한 경험의 정도에 의해서 좌우되므로, 생산능력이 실험기계나 연구실의 단순한 인프라의 규모로 산정되지는 않으며, 연구의 단계별로 일정한 부분에 대해서는 언제든지 연구네트워킹을 통한 외부의 전문 연구기관과의 협력을 통해 협업이 가능하므로생산능력이 물적조건에 의해 제약되기보다는 회사의 연구전략에 의해서 정해지는 특성이 있습니다.

■ 의약품제조

| (단위 : 백만원,정 ) |

| 사업부문 | 품 목 | 사업소 | 당반기 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 완제 의약품 제조 (크리스탈 생명과학) |

ETC | 오송공장 | 50,000,000 | 8,000 | 100,000,000 | 16,000 | 100,000,000 | 16,000 |

| OTC | 오송공장 | 7,600,000 | 500 | 15,200,000 | 1,000 | 15,200,000 | 1,000 | |

| 합 계 | 57,600,000 | 8,500 | 115,200,000 | 17,000 | 115,200,000 | 17,000 | ||

(2) 생산능력의 산출근거

■ 의약품제조

① 크리스탈생명과학(주)

(가) 산출 기준 및 방법

최대생산능력을 기준으로 생산수량에 제품별 생산 표준시간을 적용 월생산량을 산출했으며, 월생산량에 단위기간(12월)을 적용했습니다.

(나) 평균가동시간

일 작업시간은 8시간 기준으로 작성했습니다.

나. 생산실적 및 가동률

(1) 생산실적

■ 의약품제조

① 크리스탈생명과학(주)

| (단위 : 백만원, 정) |

| 사업 부문 |

품 목 | 사업소 | 당반기 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 완제 의약품 |

ETC | 오송공장 | 83,445,943 | 5,548 | 114,762,057 | 5,637 | 90,583,649 | 5,997 |

| OTC | 오송공장 | 4,350,364 | 259 | 30,205,920 | 1,906 | 9,019,980 | 692 | |

| 합 계 | 87,796,307 | 5,807 | 144,967,977 | 7,534 | 99,603,629 | 6,689 | ||

(2) 연간 가동률

■ 의약품제조

① 크리스탈생명과학(주)

| (단위 :시간) |

| 사업소(사업부문) | 연간가동가능시간 | 연간실제가동시간 | 평균가동률 |

|---|---|---|---|

| 오송공장 | 1,550 | 1,550 | 100% |

다. 생산설비의 현황

| [기준일: 2023년 06월 30일] | (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 연결범위변동 | 기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||||

| CG인바이츠(주) | 자가 | 성남 | 기계장치 | 130 | - | - | (35) | - | 275 | - |

| 국고보조금 | (1) | - | - | 1 | - | 0 | - | |||

| 비품 | 21 | - | - | (4) | - | 17 | - | |||

| 시설장치 | 1 | - | - | - | - | 1 | - | |||

| 사용권자산 | 102 | - | - | (27) | - | 75 | ||||

| 건물 | 18,004 | - | - | (264) | - | 17,740 | - | |||

| 토지 | 8,197 | - | - | - | 8,197 | - | ||||

| 서울 | 기계장치 | 473 | - | - | (68) | - | 405 | - | ||

| 비품 | 25 | 36 | - | (7) | - | 54 | - | |||

| 시설장치 | 38 | - | - | (10) | - | 28 | - | |||

| 사용권자산 | 171 | 38 | - | (61) | - | 148 | - | |||

| 건설중인 자산 | 26,937 | 13,114 | - | - | - | 40,051 | - | |||

| 건물 | 3,307 | - | - | (76) | - | 3,231 | - | |||

| 토지 | 35,283 | - | - | - | - | 35,283 | - | |||

| CG Pharmaceuticals, Inc. | 임대 | 미국 | 비품 | 6 | - | - | (2) | - | 4 | - |

| 크리스탈생명과학(주) | 자가 | 충북 | 기계장치 | 316 | 18 | - | (25) | - | 308 | - |

| 비품 | 12 | - | - | (3) | - | 9 | - | |||

| 차량운반구 | - | - | - | - | - | - | - | |||

| 사용권자산 | 145 | - | - | (12) | - | 133 | - | |||

| 건설중인자산 | 144 | - | - | - | - | 144 | - | |||

| 건물 | 3,138 | - | - | (35) | - | 3,103 | - | |||

| 토지 | 3,720 | - | - | - | - | 3,720 | - | |||

| (주)즐거운쇼핑 | 자가 | 경기 | 기계장치 | 1,795 | 4 | - | (1,123) | - | 676 | - |

| 비품 | 190 | 1 | - | 164 | - | 355 | - | |||

| 시설장치 | 160 | 8 | - | (98) | - | 70 | - | |||

| 차량운반구 | 0 | - | - | 0 | - | 0 | - | |||

| 건물 | 1,896 | - | - | (301) | - | 1,595 | - | |||

| 토지 | 7,113 | - | - | - | - | 7,113 | - | |||

| 합계 | 111,324 | 13,427 | 0 | (2,062) | - | 122,688 | - | |||

라. 생산설비 투자계획 및 현황

- 해당사항 없음

4. (제조서비스업)매출 및 수주상황

가. 매출실적

| [기준일: 2023년 06월 30일] | (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 당반기 | 2022년 | 2021년 | |

|---|---|---|---|---|---|---|

| 의약품 연구개발 |

신약 매출 |

기술료 | 수 출 | 597 | 20 | 30 |

| 내 수 | - | - | - | |||

| 합 계 | 597 | 20 | 30 | |||

| 임상 시험 분석 |

생동 | 내 수 | 276 | 1,654 | 1,297 | |

| 분석 | 내 수 | 841 | 1,594 | 1,769 | ||

| 컨설팅외 | 내 수 | -73 | 55 | 346 | ||

| 기타 | 수 출 | - | - | - | ||

| 합 계 | 1,043 | 3,303 | 3,412 | |||

| 임대 | 임대료수입 | 내 수 | 181 | 374 | 350 | |

| 합 계 | 181 | 374 | 350 | |||

| 제품 | 제품매출 (아셀렉스) |

수 출 | 597 | 20 | - | |

| 내 수 | 1,472 | 389 | 2,434 | |||

| 합 계 | 2,069 | 410 | 2,434 | |||

| 의약품 제조 |

제품 | 완제 의약품 |

수 출 | - | - | - |

| 내 수 | 6,720 | 13,911 | 10,568 | |||

| 합 계 | 6,720 | 13,911 | 10,568 | |||

| 상품 | 의약품 도소매 |

수 출 | - | - | - | |

| 내 수 | 1,437 | 1,520 | 3,149 | |||

| 합 계 | 1,437 | 1,520 | 3,149 | |||

| 기타 | 제품 | 핫팩 | 수출 | 9 | 72 | 130 |

| 내수 | 3,331 | 18,814 | 14,642 | |||

| 합계 | 3,340 | 18,886 | 14,772 | |||

| 상품 | 기타상품 | 수 출 | - | - | - | |

| 내수 | 3 | 4 | 38 | |||

| 합 계 | 3 | 4 | 38 | |||

| 제품 | 이자수익 | 내수 | 174 | 197 | 7,612 | |

| 합 계 | 174 | 197 | 7,612 | |||

| 합계 | 수 출 | 1,203 | 113 | 159 | ||

| 내 수 | 14,362 | 38,512 | 42,217 | |||

| 합 계 | 15,565 | 38,625 | 42,376 | |||

※ 수출금액은 매출대금의 청구시점의 한국은행 기준환율을 적용하여 원화로 환산

나. 판매경로 및 판매방법 등

■ 의약품연구개발

(1) 판매조직

당사의 판매활동은 전략적 제휴를 체결시키기 위하여 희망제약회사를 발견하고 동의 연구내용을 협의하여 제휴계약내용으로 연결시키는 활동입니다. 따라서 일선 연구원수준에서 접근할 수 있는 분야가 아니라 해당 분야 연구 활동에 정통한 담당임원과 대표이사가 해당 활동을 담당하고 있습니다.

2015년 9월부터 국내신약22호(바이오벤처1호) 차세대관절염 진통소염제 '아셀렉스'를 동아ST을 통하여 국내 대형종합병원 및 대학병원 등에 공급하고 있으며, 2018년 3월 대웅제약과도 판매계약을 체결하여 4월부터 판매를 시작하였습니다.

또한, 2016년 1월 터키의 TR Pharm사와 차세대관절염 진통소염제 '아셀렉스' 공급계약을 체결하고 터키, 중동 및 북아프리카 지역내 19개국에 수출하는 계약을 맺은 바 있습니다. 브라질의 APSEN사, 러시아의PharmArtis사와 2018년 및 2019년 각 각 공급계약을 체결하여 유라시아경제공동체 정회원국(러시아포함)와 브라질시장에도 진출하게 되었습니다.

(2) 판매경로

| 매출유형 | 품목 | 구분 | 판매경로 |

|---|---|---|---|

| 전략적 제휴 및 신약매출 | - | 국내 | 당사 → 고객사 → 병원, 의원, 약국 |

| 수출 | 당사 → 고객사 → 병원, 의원, 약국 | ||

| 연구용역매출 | - | 국내 | 당사 → 고객사 |

| 수출 | 당사 → 고객사 | ||

| 당사 → (대리점) → 고객사 | |||

| 연구개발용역 | - | 국내 | 당사 → 고객사 |

(3) 판매방법 및 조건

당사의 현재 매출 중 신약매출은 고객사와 직접 접촉하여 이루어지고 있습니다.

(4) 판매전략

1) 신약 연구개발 및 신약수출

당사의 신약 연구개발 사업은 두 가지 형태의 매출을 기대하고 있습니다.

- 연구 초기단계부터 전략적 제휴를 체결하여 연구비를 지원받는 "전략적 제휴 매출"

- 임상을 마무리하고 다국적 제약회사 등에 기술이전을 하는 "기술이전 및 신약수출"

당사는 2015년 2월 국내신약 22호(바이오벤처 1호) 차세대 관절염 진통소염제 '아셀렉스'를 승인받음에 따라 국내는 동아ST 및 대웅제약과 판매계약을 맺어 2015년 9월부터 본격시판 중에 있으며, 2016년 TR Pharm과 터키, 중동, 북아프리카 19개국으로, 2018년 브라질 APSEN사, 2018년 및 2019년 러시아 PharmArtis사와 유라시아경제공동체정회원국(러시아포함)으로의 라이센스 및 수출계약을 맺은 바 있습니다. 그 외 동남아, 유럽, 중국 등 다양한 국가와 해외수출계약체결을 위한 협의중에 있습니다.

2016년 6월 전임상 개발 중인 급성골수성백혈병(AML) 신약 후보(CG-806) 를 바이오 벤처사인 앱토즈 바이오사이언스(Aptose BioscienceInc.)와 계약금 및 단계별 마일스톤(milestone)을 포함하여 총 4,870억원 규모의 기술수출계약을 체결하였습니다. 또한 2018년에는 추가로 당사가 보유하고 있던 CG-806의 중국권리를 앱토즈 바이오사이언스(Aptose BioscienceInc.)에 이전계약을 약 1,344억원에 체결하였습니다.

2) 임상시험 분석당사는 임상시험 분석 사업에서는 인수합병된 서울의약연구소에서 보유한 영업조직을 승계하여 복제약, 바이오시밀러, 신약 개발 중인 혹은 계획 중인 제약사를 상대로 영업활동을 하고 있습니다.

■ 의약품제조

① 크리스탈생명과학(주)

(1) 판매조직

전국 주요 종합병원에 전문 영업인원을 배치하였으며, CMO 법인을 통해 전국의 병의원을 대상으로 영업활동중에 있습니다. 또한 영업관리부의 도매팀에서 유통 및 도매영업을 진행하여, 전국 유통망을 갖추고 있습니다. 마케팅 팀에서는 영업활동 전략 및 학술 지원 업무를 통해 영업활성화를 위해 노력하고 있으며, 개발부와 협조하여, 복제신약개발 및 제약영업 블루오션 개척에 힘쓰고 있습니다.

(2) 판매경로

| (단위 :백만원 ) |

| 매출유형 | 품목 | 구분 | 판매경로 | 판매경로별매출액 | ||

|---|---|---|---|---|---|---|

| 당반기 | 2022년 | 2021년 | ||||

| 제품 | 완제의약품 | 국내 | 제약회사, 도매업체 |

8,233 | 14,483 | 13,002 |

| 수출 | 직접수출 | - | - | - | ||

| 상품 | 의약품도소매 | 국내 | 제약회사, 도매업체 |

1,437 | 1,520 | 2,986 |

| 제품 | 핫팩, 매트, 의료용 담요 | 국내 | 제약회사, 도매업체 |

3,331 | 18,814 | 14,622 |

| 수출 | 직접수출 | 9 | 72 | 150 | ||

| 상품 | 도마, 손소독제 외 | 국내 | 제약회사, 도매업체 |

3 | 4 | 38 |

(3) 판매방법 및 조건

| 매출유형 | 판매방법 및 조건 |

|---|---|

| 상품 | 완제의약품 : 품목별 주문판매, 결재조건 및 환율변동에 따른 가격결정, 익월말 수금 완제품 : 품목별 주문판매, 결재조건 및 환율변동에 따른 가격결정, 인도 50일후 수금 |

| 제품 | 완제의약품 : 품목별 주문판매, 결재조건 및 환율변동에 따른 가격결정, 익월말 수금 완제품 : 품목별 주문판매, 결재조건 및 환율변동에 따른 가격결정, 인도 50일후 수금 |

(4) 판매전략

전문의약품 특성상 처방이 우선이 되어야 판매가 이루어지기 때문에, 각 지역 거점도매를 활용하여 재고 관리 및 품절 관리에 만전을 기하여, 자사 제품을 처방하는 병의원의 제상품 유통이 원활히 이루어지도록 노력하고 있습니다. 또한 해외 바이어를 통하여, 수출품목의 거래가 유지될수 있도록 시장 확보에 노력하고 있습니다.

| (단위 : 백만원) |

| 거래처명 | 계약명 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|---|

| 수량 | 수량 | 수량 | ||||

| 동아ST | 아셀렉스 국내판권 독점계약 | 2015.07.26 | 2025.07.26 | 6,700 | 2,500 | 4,200 |

| TR PHARM | 아셀렉스 터키,중동외 수출계약 | 2016.01.12 | 2026.01.12 | 14,503 | 572 | 13,931 |

| APTOSE | 표적 급성골수성 백혈병 신약 | 2016.06.08 | 2026.06.08 | 430,997 | 430,769 | 228 |

| 동아ST | 아셀렉스 | 2015.12.14 | 납기시 | 193,860 | 126,251 | 67,609 |

| 유니버셜 디스플레이 외 | 임대업 | 2020.09.29 | 2022.09.28 | 1,934 | 766 | 1,168 |

| APTOSE | 표적 급성골수성 백혈병 신약(중국판권) | 2018.06.13 | 2026.06.08 | 134,388 | 3,225 | 131,163 |

| APSEN | 아셀렉스 브라질 수출계약 | 2018.09.04 | 식약처 허가일로부터 10년 | 198,851 | 10 | 198,841 |

| PharmArtis | 아셀렉스 러시아 수출계약 | 2018.11.18 | 제품출시일로부터 10년 | 119,347 | 112 | 119,235 |

| Biopharm Chemicals | 아셀렉스 태국 판매계약 | 2021.09.08 | 식약처 허가일로부터 5년 | 9,189 | 30 | 9,159 |

| 합 계 | 1,109,769 | 564,235 | 545,534 | |||

■ 의약품제조

① 크리스탈생명과학(주)

당사는 제약업체의 따른 개별 발주에 의거 공급이 이루어지기 때문에 수주 기반 산업이 아니므로 수주 실적 기재를 생략합니다.

5. (제조서비스업)위험관리 및 파생거래

연결회사는 여러 활동으로 인하여 시장위험(외환위험, 공정가치이자율위험, 현금흐름이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

재무위험관리는 이사회 및 최고경영진이 승인한 정책에 따라 각 부서들이 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다.

가. 시장위험

(1) 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있기 때문에 외환 위험, 특히 주로 미국달러화 및 일본 엔화와 관련된 환율 변동 위험에 노출되어 있습니다. 환위험은 미래예상거래, 인식된 자산과 부채, 해외사업장에 대한 순투자와 관련하여 발생하고 있습니다.

경영진은 연결회사 내의 회사들이 각각의 기능통화에 대한 외환 위험을 관리하도록 하는 정책을 수립하고 있습니다.

(2) 가격위험

연결회사는 기타포괄손익-공정가치 금융자산 또는 당기손익-공정가치 금융자산으로 분류되는 연결회사 보유 지분증권의 가격위험에 노출돼 있습니다. 연결회사는 지분증권에 대한 투자로 인한 가격위험을 관리하기 위해 포트폴리오를 분산투자를 하고 있습니다.

보고기간말 현재 다른 모든 변수가 일정하고 주가의 10% 변동 시 연결회사의 세전 이익 및 자본에 미치는 영향은 아래 표와 같습니다.

| (단위: 천원) |

|

지수 |

세전 이익에 대한 영향 |

자본에 대한 영향 |

|||

|---|---|---|---|---|---|

|

당반기말 |

전기말 |

당반기말 |

전기말 |

||

| 기타포괄- 공정가치금융자산 |

상승시 |

- | - | 799,899 | 614,718 |

|

하락시 |

- | - | (799,899) | (614,718) | |

| 당기손익인식 공정가치금융자산 |

상승시 |

6,016,136 | 5,165,823 | 6,016,136 | 5,165,823 |

|

하락시 |

(6,016,136) | (5,165,823) | (6,016,136) | (5,165,823) | |

③ 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

보고기간말 현재 다른 모든 변수가 일정하고 이자율의 0.1% 변동시 연결회사의 세전이익 및 자본에 미치는 영향은 아래 표와 같습니다.

| (단위: 천원) |

|

지수 |

세전 이익에 대한 영향 |

자본에 대한 영향 |

||

|---|---|---|---|---|

|

당반기말 |

전기말 |

당반기말 |

전기말 |

|

|

상승시 |

20,227 | 12,369 | 20,227 | 12,369 |

|

하락시 |

(20,227) | (12,369) | (20,227) | (12,369) |

2) 신용위험

신용위험은 보유하고 있는 수취채권에 대한 신용위험뿐 아니라 현금및현금성자산, 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 독립적인 신용평가기관으로부터의 신용등급이 높은 경우에 한하여 거래를 하고 있습니다. 거래처의 경우 고객의 재무상태, 과거경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다.

당반기 중 신용한도를 초과한 건은 없었으며 경영진은 상기 거래처로부터 의무불이행으로 인한 손실을 예상하고 있지 아니합니다.

보고기간말 현재 신용위험의 최대노출정도는 금융상품의 장부금액(현금 및 지분증권제외) 및 보증금액을 초과하지 않습니다.

3) 유동성 위험

연결회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

연결회사의 유동성 위험 분석 내역은 다음과 같습니다.

① 당반기말

| (단위: 천원) |

| 구 분 | 장부금액 | 3개월 미만 | 3개월에서 1년 이하 |

1년에서 2년 이하 |

2년에서 5년 이하 |

합계 |

|---|---|---|---|---|---|---|

| 매입채무 | 2,994,546 | 2,994,546 | - | - | - | 2,994,546 |

| 기타유동금융부채 | 5,448,104 | 5,193,133 | 254,971 | - | - | 5,448,104 |

| 기타비유동금융부채 | 4,874,561 | - | - | 7,724 | 4,866,837 | 4,874,561 |

| 차입금 | 76,100,460 | 3,000,000 | 39,326,100 | - | 33,774,360 | 76,100,460 |

| 상환전환우선주(*) | 28,240,941 | - | 21,999,000 | - | - | 21,999,000 |

| 상각후원가금융부채 | 18,581,305 | - | 44,280,000 | - | - | 44,280,000 |

| 파생상품금융부채 | 48,850,385 | |||||

| 합 계 | 185,090,302 | 11,187,679 | 105,860,071 | 7,724 | 38,641,197 | 155,696,671 |

(주) 상환전환우선주의 조기상환이 가능한 가장 빠른 날의 현금흐름을 가정하였습니다.

② 전기말

| (단위: 천원) |

| 구 분 | 장부금액 | 3개월 미만 | 3개월에서 1년 이하 |

1년에서 2년 이하 |

2년에서 5년 이하 |

합계 |

|---|---|---|---|---|---|---|

| 매입채무 | 1,853,921 | 1,853,921 | - | - | - | 1,853,921 |

| 기타유동금융부채 | 4,867,019 | 4,475,529 | 635,937 | - | - | 5,111,466 |

| 기타비유동금융부채 | 5,505,692 | - | - | 531,233 | 4,982,074 | 5,513,307 |

| 차입금 | 65,079,560 | 26,447,200 | 18,350,000 | 536,100 | 19,746,260 | 65,079,560 |

| 전환사채 | 4,661,151 | - | 5,400,000 | - | - | 5,400,000 |

| 상환전환우선주(주) | 22,310,429 | - | 22,000,000 | - | - | 22,000,000 |

| 합 계 | 104,277,772 | 32,776,650 | 24,385,937 | 1,067,333 | 68,396,159 | 104,958,254 |

(주) 상환전환우선주의 조기상환이 가능한 가장 빠른 날의 현금흐름을 가정하였습니다.

(2) 자본위험관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위하여 연결회사는 자본조달비율 등의 재무비율을 매월 모니터링하여 필요할 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

연결회사는 자본관리지표로 부채비율을 이용하고 있습니다. 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 연결재무제표의 공시된 숫자로 계상합니다.

부채비율

| (단위: 천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 부채 | 217,446,256 | 129,190,035 |

| 자본 | 149,273,740 | 193,423,028 |

| 부채비율 | 145.67% | 66.79% |

5. 금융상품 공정가치

(1) 금융상품 종류별 공정가치와 장부금액

연결회사의 금융자산과 부채의 장부금액과 공정가치는 다음과 같습니다.

① 당반기말

| (단위: 천원) |

| 구 분 | 당기손익- 공정가치측정 |

기타포괄손익- 공정가치측정- 지분상품 |

상각후 원가 |

|---|---|---|---|

| 공정가치로 측정되는 금융자산: | |||

| 기타포괄손익-공정가치측정금융자산 | - | 7,998,993 | - |

| 당기손익-공정가치금융자산-유동 | 4,203,588 | - | - |

| 당기손익-공정가치금융자산-비유동 | 55,957,775 | - | - |

| 파생금융자산 - 유동 | 1,636,725 | - | - |

| 소계 | 61,798,088 | 7,998,993 | - |

| 공정가치로 측정되지 않는 금융자산(주1): | |||

| 현금및현금성자산 | - | - | 60,900,489 |

| 기타유동금융자산 | - | - | 32,425,503 |

| 상각후원가금융자산-유동 | - | - | 3,994,734 |

| 상각후원가금융자산-비유동 | - | - | 2,009,816 |

| 매출채권 | - | - | 5,432,958 |

| 기타비유동금융자산 | - | - | 10,822,900 |

| 소계 | - | - | 115,586,400 |

| 금융자산 합계 | 61,798,088 | 7,998,993 | 115,586,400 |

| 공정가치로 측정되는 금융부채: | |||

| 파생금융부채 | 48,850,385 | - | - |

| 상환전환우선주-유동 | 28,240,941 | - | - |

| 소계 | 77,091,326 | - | - |

| 공정가치로 측정되지 않는 금융부채(주1): | |||

| 단기차입금 | - | - | 42,326,100 |

| 장기차입금 | - | - | 33,774,360 |

| 매입채무 | - | - | 2,994,546 |

| 기타유동금융부채 | - | - | 5,448,104 |

| 기타비유동금융부채 | - | - | 4,874,561 |

| 상각후원가금융부채-유동 | - | - | 18,581,305 |

| 소계 | - | - | 107,998,976 |

| 금융부채 합계 | 77,091,326 | - | 107,998,976 |

(주1) 공정가치를 신뢰성 있게 측정할 수 없는 경우에는 원가가 공정가치의 합리적인 근사치라고 판단되어 원가를 공정가치로 적용하였습니다.

② 전기말

| (단위: 천원) |

| 구 분 | 당기손익- 공정가치측정 |

기타포괄손익- 공정가치측정- 지분상품 |

상각후 원가 |

|---|---|---|---|

| 공정가치로 측정되는 금융자산: | |||

| 기타포괄손익-공정가치측정금융자산 | - | 6,147,178 | - |

| 당기손익-공정가치금융자산-유동 | 6,577,573 | - | - |

| 당기손익-공정가치금융자산-비유동 | 45,227,661 | - | - |

| 파생금융자산 - 비유동 | 722,378 | - | - |

| 소계 | 52,527,612 | 6,147,178 | - |

| 공정가치로 측정되지 않는 금융자산(주1): | |||

| 현금및현금성자산 | - | - | 29,963,646 |

| 기타유동금융자산 | - | - | 31,311,777 |

| 상각후원가금융자산-유동 | - | - | 16,075,313 |

| 상각후원가금융자산-비유동 | - | - | 2,010,526 |

| 매출채권 | - | - | 7,429,211 |

| 기타비유동금융자산 | - | - | 10,532,241 |

| 소계 | - | - | 97,322,714 |

| 금융자산 합계 | 52,527,612 | 6,147,178 | 97,322,714 |

| 공정가치로 측정되는 금융부채: | |||

| 파생금융부채 | 485,791 | - | - |

| 상환전환우선주 | 22,310,429 | - | - |

| 소계 | 22,796,220 | - | - |

| 공정가치로 측정되지 않는 금융부채(주1): | |||

| 단기차입금 | - | - | 44,797,200 |

| 장기차입금 | - | - | 20,282,360 |

| 매입채무 | - | - | 1,853,921 |

| 전환사채 | - | - | 4,661,151 |

| 기타유동금융부채 | - | - | 4,867,019 |

| 기타비유동금융부채 | - | - | 5,280,013 |

| 소계 | - | - | 81,741,664 |

| 금융부채 합계 | 22,796,220 | - | 81,741,664 |

(주1) 공정가치를 신뢰성 있게 측정할 수 없는 경우에는 원가가 공정가치의 합리적인 근사치라고 판단되어 원가를 공정가치로 적용하였습니다.

(2) 금융상품 공정가치 서열 체계

공정가치로 측정되거나 공정가치가 공시되는 항목은 공정가치 서열체계에 따라 구분하며, 정의된 수준들은 다음과 같습니다.

- 동일한 자산이나 부채에 대한 활성시장의 (조정되지 않은) 공시가격(수준 1)

- 직접적으로(예: 가격) 또는 간접적으로(예: 가격에서 도출되어) 관측 가능한, 자산이나 부채에 대한 투입 변수를 이용하여 산정한 공정가치. 단 수준 1에 포함된 공시가격은 제외함(수준 2)

- 관측 가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입 변수(관측 가능하지 않은 투입 변수)를 이용하여 산정한 공정가치 (수준 3)

공정가치로 측정되거나 공정가치가 공시되는 금융상품의 공정가치 서열체계 구분은 다음과 같습니다.

① 당반기말

| (단위: 천원) |

|

구분 |

수준 1 |

수준 2 |

수준 3 |

합계 |

|---|---|---|---|---|

| 기타포괄손익-공정가치측정금융자산 | - | - | 7,998,993 | 7,998,993 |

| 당기손익-공정가치금융자산(유동) | 81,217 | 3,807,644 | 314,707 | 4,203,588 |

| 당기손익-공정가치금융자산(비유동) | - | 3,942,567 | 52,015,208 | 55,957,775 |

| 파생금융자산(유동) | - | - | 1,636,725 | 1,636,725 |

| 파생금융부채(유동) | - | - | 48,850,385 | 48,850,385 |

| 상환전환우선주 | - | - | 28,240,941 | 28,240,941 |

② 전기말

| (단위: 천원) |

|

구분 |

수준 1 |

수준 2 |

수준 3 |

합계 |

|---|---|---|---|---|

| 기타포괄손익-공정가치측정금융자산 | - | - | 6,147,178 | 6,147,178 |

| 당기손익-공정가치금융자산(유동) | 147,007 | 3,716,749 | 2,713,818 | 6,577,573 |

| 당기손익-공정가치금융자산(비유동) | - | 3,162,299 | 42,065,362 | 45,227,661 |

| 파생금융자산(비유동) | - | - | 722,378 | 722,378 |

| 파생금융부채(유동) | - | - | 485,791 | 485,791 |

| 상환전환우선주 | - | - | 22,310,429 | 22,310,429 |

(3) 반복적인 공정가치 측정치의 서열체계 수준 간 이동

연결회사는 금융상품의 공정가치 서열체계의 수준 간 이동을 보고기간말에 인식합니다. 금융상품의 각 공정가치 서열체계의 수준 간 이동 내역은 다음과 같습니다.

1) 반복적인 측정치의 수준 1과 수준 2간의 이동 내역

당반기와 전기 중 수준 1과 수준 2간의 대체는 없습니다.

2) 반복적인 측정치의 수준 3의 변동 내역

당반기와 전기 중 수준 3의 변동내역은 없습니다.

(4) 가치평가기법 및 투입 변수

연결회사는 공정가치 서열체계에서 수준 2와 수준 3으로 분류되는 금융상품의 공정가치에 대하여 다음의 가치평가기법과 투입 변수를 사용하고 있습니다.

① 당반기말

| (단위: 천원) |

|

구분 |

공정가치 |

수준 |

가치평가기법 |

투입 변수 |

수준3 투입 |

|---|---|---|---|---|---|

| 기타포괄손익-공정가치 측정 금융자산 | |||||

| 국내비상장주식 | 70,344 | 3 | DCF | WACC | 19.64% |

| 해외비상장주식 | 7,928,649 | 3 | DCF | WACC | 15.2% |

| 당기손익-공정가치 측정 금융자산 | |||||

| 특정금전신탁 | 3,807,664 | 2 | 시장접근법 | 시장이자율 | N/A |

| 펀드상품등 | 3,942,567 | 2 | 시장접근법 | 시장이자율 | N/A |

| 국내상장주식 | 15,015,000 | 3 | DCF | WACC | 19.03% |

| 국내비상장주식 | 14,276,611 | 3 | DCF | WACC | 16.9% |

| 해외비상장주식 | 10,800,840 | 3 | 시장접근법 | 시장이자율 | N/A |

| 국내전환사채 | 2,730,546 | 3 | 이항모형 | 주가변동성등 | 46.75% |

| 해외전환사채 | 9,506,918 | 3 | 이항모형 | 주가변동성등 | 69.3% |

| 파생금융자산(유동) | |||||

| 제3자지정Call(*) | 1,636,725 | 3 | 이항모형 | 주가변동성등 | 51.3% |

| 파생금융부채 | |||||

| 상환전환우선주 | 28,240,941 | 3 | 이항모형 | 주가변동성등 | 51.3% |

| 전환권 등 | 48,850,385 | 3 | 이항모형 | 주가변동성등 | 51.3% |

(*) 기초자산가격을 전환상환우선주로 하는 American Call의 공정가치를 이항모형으

로 산출하였습니다.

② 전기말

| (단위: 천원) |

|

구분 |

공정가치 |

수준 |

가치평가기법 |

투입 변수 |

수준3 투입 |

|---|---|---|---|---|---|

| 기타포괄손익-공정가치 측정 금융자산 | |||||

| 특정금전신탁 | - | 2 | 시장접근법 | 시장이자율 | N/A |

| 국내비상장주식 | 100,276 | 3 | DCF | WACC | N/A |

| 해외비상장주식 | 6,046,903 | 3 | DCF | WACC | 15.60% |

| 당기손익-공정가치 측정 금융자산 | |||||

| 특정금전신탁 | 6,127,673 | 2 | 시장접근법 | 시장이자율 | N/A |

| 펀드상품등 | 3,162,299 | 2 | 시장접근법 | 시장이자율 | N/A |

| 국내상장주식 | 11,945,000 | 3 | DCF | WACC | N/A |

| 국내비상장주식 | 8,478,053 | 3 | DCF | WACC | N/A |

| 해외비상장주식 | 9,578,640 | 3 | 시장접근법 | 시장이자율 | N/A |

| 국내전환사채 | 2,249,608 | 3 | 이항모형 | 주가변동성등 | 18.60% |

| 해외전환사채 | 10,116,955 | 3 | 이항모형 | 주가변동성등 | 22.00% |

| 파생금융자산(유동) | |||||

| 콜옵션 | 722,378 | 3 | 이항모형 | 주가변동성등 | 35.79% |

| 파생금융부채(비유동) | |||||

| 조기상환권등 | 150,504 | 3 | 이항모형 | 주가변동성등 | 38.70% |

| 전환권등 | 335,287 | 3 | 이항모형 | 주가변동성등 | 38.70% |

| 상환전환우선주 | 22,310,429 | 3 | 이항모형 | 주가변동성등 | 35.79% |

마. 파생상품 등에 관한 사항

연결회사는 신주인수권부사채에 부여된 신주인수권대가등과 전환사채등에 부여된 전환권대가등이 내재파생상품 요건을 충족함에 따라 보고기간말 현재 공정가치로 평가하였습니다. 당기 평가내역과 거래손익은 다음과 같습니다.

(1) 당반기말 현재 파생상품 관련 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 종류 | 당기손익-공정가치측정금융자산부채 | |||

|---|---|---|---|---|

| 자산 | 부채 | |||

| 유동 | 비유동 | 유동 | 비유동 | |

| 제3자지정 Call옵션 (주1) | 1,636,725 | - | - | - |

| 전환권 및 조기상환권(주2) | - | - | 48,850,385 | - |

(주1) 회사가 전기에 발행한 제1회 전환상환우선주에는 회사가 지정한 자에 Call옵션을 부여할 수 있습니다. 해당 Call 옵션은 파생상품자산으로 인식하고 당반기말 기준 공정가치로 인식하였습니다.

(주2) 회사가 당반기 중 발행한 제2회 전환상환우선주에는 전환권 및 조기상환권이 부여되었으며 이는 내재파생상품 요건을 충족하여 파생상품금융부채로 인식하고 당반기말 기준 공정가치로 인식하였습니다.

(2) 당반기 중 파생상품 관련 손익은 다음과 같습니다.

| (단위: 천원) |

| 종류 | 금융수익 | 금융비용 |

|---|---|---|

| 제3자지정 Call옵션 | 914,347 | - |

| 전환권 및 조기상환권 | - | 22,973,585 |

| 합 계 | 914,347 | 22,973,585 |

(3) 전기말 현재 파생상품 관련 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 종류 | 당기손익-공정가치측정금융자산부채 | |||

|---|---|---|---|---|

| 자산 | 부채 | |||

| 유동 | 비유동 | 유동 | 비유동 | |

| 전환권대가(주2) | - | - | 485,791 | - |

| 제3자지정 Call옵션 | - | 722,378 | - | - |

| 합 계 | - | 722,378 | 485,791 | - |

(주2) 당반기 중 전환사채의 상환이 완료되어 해당 파생상품부채가 제거되었습니다.

(4) 전기 중 파생상품 관련 손익은 다음과 같습니다.

| (단위: 천원) |

| 종류 | 금융수익 | 금융비용 |

|---|---|---|

| 전환권대가 | 1,127,485 | - |

| 제3자지정 Call옵션 | 111,575 | - |

| 합 계 | 1,239,060 | - |

(5) 거래일 평가손익

연결기업은 당반기 중 발행한 제2회 전환상환우선주의 이론적 공정가치와 발행가액의 차이는 아래와 같습니다.

| 단위: 천원 | 금 액 |

|---|---|

| 우선주부채 (주계약) |

18,403,200 |

| 내재파생상품부채 (전환권 및 조기상환권) |

60,037,070 |

| 이론적 공정가치 (A) |

78,440,270 |

| 발행가액 (B) |

44,280,000 |

| 발행차액 (A-B) |

34,160,270 |

회사는 발행차액(A-B) 전액을 전액 당반기 중 비용으로 인식하였습니다.

6. (제조서비스업)주요계약 및 연구개발활동

가. 라이센스아웃(License-Out) 계약

공시서류 작성기준일 현재 당사가 체결 중인 라이센스아웃(License-out) 계약의 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 품목 | 계약 상대방 | 대상 지역 | 계약 체결일 | 계약 종료일 | 총 계약금액 | 수취 금액 | 진행 단계 |

|---|---|---|---|---|---|---|---|

| CG-806 | APTOSE BIOSCIENCES Inc. |

전세계 (한국,중국제외) |

2016-06-08 | 기술 존속기간 만료일 | 350,813 | 3,473 | 미국 임상1상 시험 진행중 |

| 중국 (홍콩, 마카오 포함) | 2018-06-13 | 기술 존속기간 만료일 | 144,725 | 3,473 | |||

| 합계 | 495,538 | 6,946 | - | ||||

1) 품목 : CG-806 (전세계, 한국/중국제외)

| ①계약 상대방 | APTOSE BIOSCIENCES Inc.(미국) |

| ②계약 내용 | BTK/FLT3를 억제하는 표적 백혈병 신약후보물질 CG-806의 임상시험, 허가, 생산, 상업화 등의 독점적 권리를 APTOSE BIOSCIENCES Inc.에 기술수출 |

| ③대상 지역 | 한국, 중국을 제외한 전 세계 |

| ④총 계약금액 | USD $ 303,000,000 |

| ⑤수취 금액 | [반환의무 없는 금액] 계약금 (Upfront Payment) : USD $ 1,000,000, 2016년 06월 08일 수취 옵션행사금 (option exercise payment) : USD $ 2,000,000, 2018년 05월 08일 수취 [반환의무 발생가능 금액] 해당사항 없음 |

| ⑥계약 조건 | 1. 계약금 (Upfront Payment) : USD $ 1,000,000 - 수취조건 : 계약체결시 2. 옵션행사금(option exercise payment) : USD $ 2,000,000 - 수취조건 : 임상1상 시험계획(IND)제출시 또는 2018년 06월 07일 중 최초1회 3. 단계별 마일스톤(Milestone) : USD $ 300,000,000 1) 개발성공보수 (Development Milestone) : USD $ 16,000,000 - 수취조건 : 임상2상, 임상3상 진입시 2) 허가등록 성공보수 (Regulatory Milestone) : USD $ 122,000,000 - 수취조건 : 각 국 식약처에 MAA제출시, 허가획득시 등 3) 매출관련 성공보수 (Sale Milestone) : USD $ 162,000,000 - 수취조건 : 연간매출 일정금액 이상 달성시 4. 매출 발생에 따른 경상 기술료(running royalty)는 위와 별도임 |

| ⑦회계처리 방법 | 계약금 및 옵션행사금 USD $ 3,000,000 은 반환의무 및 조건이 없고 관련하여 수행할 추가적인 의무가 존재하지 않아 일시에 신약연구개발 기술료 수익으로 인식함. |

| ⑧대상 기술 | BTK/FLT3를 억제하는 표적 혈액암 신약후보물질 CG-806 |

| ⑨개발 진행경과 | [거래상대방] 2019년 03월 : 미국 FDA로부터 CLL/SLL(만성림프구성 백혈병/소림프구성 림프종) 및 NHL(비 호지킨림프) 임상1상 시험 허가 획득 2019년 04월 ~ : 미국 CLL/SLL(만성림프구성 백혈병/소림프구성 림프종) 및 NHL(비 호지킨림프)임상1상 시험 진행중 2020년 06월 : 미국 FDA로부터 AML(급성골수성백혈병) 임상1상 시험 승인 2020년 10월 ~ : 미국 FDA로부터 AML(급성골수성백혈병) 임상1상 시험 진행중 [회사] CG-806의 미국, 일본, 중국, 터키, 호주, 러시아, 유럽 40여개국, 한국 특허 등록 완료 |

| ⑩기타 사항 | - |

2) 품목 : CG-806 (중국)

| ①계약 상대방 | APTOSE BIOSCIENCES Inc.(미국) |

| ②계약 내용 | BTK/FLT3를 억제하는 표적 혈액암 신약후보물질 CG-806의 임상시험, 허가, 생산, 상업화 등의 독점적 권리를 APTOSE BIOSCIENCES Inc.에 기술수출 |

| ③대상 지역 | 중국 (홍콩, 마카오 포함) |

| ④총 계약금액 | USD $ 125,000,000 |

| ⑤수취 금액 | [반환의무 없는 금액] 계약금 (Upfront Payment) : USD $ 3,000,000, 2018년 06월 19일 수취 |

| ⑥계약 조건 | 1. 계약금 (Upfront Payment) : USD $ 3,000,000 - 수취조건 : 계약체결시 2. 단계별 마일스톤(Milestone) : USD $ 122,000,000 1) 개발성공보수 (Development Milestone) : USD $ 6,000,000 - 수취조건 : 임상1상, 임상2상, 임상3상 진입시 2) 허가등록 성공보수 (Regulatory Milestone) : USD $ 20,000,000 - 수취조건 : 중국 식약처에 MAA제출시, 허가획득시 등 3) 매출관련 성공보수 (Sale Milestone) : USD $ 96,000,000 - 수취조건 : 연간매출 일정금액 이상 달성시 4. 매출 발생에 따른 경상 기술료(running royalty)는 위와 별도임 |

| ⑦회계처리 방법 | 계약금 USD $ 3,000,000 은 반환의무 및 조건이 없고 관련하여 수행할 추가적인 의무가 존재하지 않아 일시에 신약연구개발 기술료 수익으로 인식함. |

| ⑧대상 기술 | BTK/FLT3를 억제하는 표적 혈액암 신약후보물질 CG-806 |

| ⑨개발 진행경과 | [거래상대방] 2019년 03월 : 미국 FDA로부터 CLL/SLL(만성림프구성 백혈병/소림프구성 림프종) 및 NHL(비 호지킨림프) 임상1상 시험 허가 획득 2019년 04월 ~ : 미국 CLL/SLL(만성림프구성 백혈병/소림프구성 림프종) 및 NHL(비 호지킨림프)임상1상 시험 진행중 2020년 06월 : 미국 FDA로부터 AML(급성골수성백혈병) 임상1상 시험 승인 2020년 10월 ~ : 미국 FDA로부터 AML(급성골수성백혈병) 임상1상 시험 진행중 [회사] CG-806의 미국, 일본, 중국, 터키, 호주, 러시아, 유럽 40여개국, 한국 특허 등록 완료 |

| ⑩기타 사항 | - |

나. 라이센스인(License-In) 계약

공시서류 작성기준일 현재 당사가 체결 중인 라이센스인(License-In) 계약의 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 품목 | 계약 상대방 | 대상 지역 | 계약 체결일 | 계약 종료일 | 총 계약금액 |

지불금액 | 진행 단계 |

|---|---|---|---|---|---|---|---|

| Camrelizumab | Jiangsu Hengrui Medicine Co., Ltd., |

대한민국 | 2020-04-20 | 제품판매승인부터 10년이 되는 날 또는 기술 존속기간 만료일 중 더 긴기간 | 102,388 | 1,760 | 중국과 글로벌 임상2상 및 임상3상 진행중 |

1) 품목 : Camrelizumab (대한민국)

| ①계약 상대방 | Jiangsu Hengrui Medicine Co., Ltd.,(중국) |

| ②계약 내용 | PD-1항체 면역항암제 '캄렐리주맙(Camrelizumab, SHR-1210)의 허가, 판매, 임상개발 등 독점권한 |

| ③대상 지역 | 대한민국 |

| ④총 계약금액 | USD $ 87,250,000 |

| ⑤지불 금액 | [반환의무 없는 금액] 계약금 (Upfront Payment) : USD $ 1,500,000 [반환의무 발생가능 금액] 해당사항 없음 |

| ⑥계약 조건 | 1. 계약금 (Upfront Payment) : USD $ 1,500,000 - 수취조건 : 계약체결시 2. 단계별 마일스톤(Milestone) : USD $ 85,750,000 1) 허가등록 성공보수 (Regulatory Milestone) : USD $ 1,500,000 - 수취조건 : 한 적응증 허가당 USD $500,000, 최대 3회까지 지불 2) 매출관련 성공보수 (Sale Milestone) : USD $ 84,250,000 - 수취조건 : 상업화 이후 매출실적에 따라 최대 지급가능 금액 3. 판매로얄티 순매출액의 10~12% 별도임 |

| ⑦회계처리 방법 | 계약금 USD $ 1,500,000 은 반환의무 및 조건이 없고 관련하여 수행할 추가적인 의무가 존재하지 않아 일시에 신약연구개발 기술료 비용으로 인식함. |

| ⑧대상 기술 | 캄렐리주맙(Camrelizumab, SHR-1210)은 PD-1항체 면역항암제로 면역관문억제제(Immunecheckpoint inhibitor) 중 하나임. 암세포가 정상 세포로 위장하여 림프구의 공격을 회피하기 위해 면역관문(Immunecheckpoint)분자 중 PD-L1을 발현함. 이것은 활성화된 림프구의 PD-1과 결합하여 자살을 유도하는데 캄렐리주맙은 활성화된 림프구의 PD-1에 미리 결합하여 암세포의 PD-L1과 결합하는 것을 원천적으로 억제함으로써 림프구의 면역활성을 유도 및 유지하여 암을 치료함. |

| ⑨개발 진행경과 | [거래상대방] ① 전형적 호지킨 림프종 3차 치료제, 간암 2차 치료제, 식도암 2차 치료제, 비소세포폐암 1차 치료제 중국내 허가 획득 ② 식도암, 간암 : 중국 및 글로벌 임상3상 진행중 ③ 비소세포폐암, 골육종 : 중국 및 글로벌 임상 2상 진행중 [회사] 고형암 적응증으로 판매허가를 받기 위한 임상 준비중 |

| ⑩기타 사항 | - |

* 계약조건의 구체적 사항은 계약상의 비밀유지 조항에 위배되거나 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

다. 판매계약

공시서류 작성기준일 현재 당사가 체결중인 판매계약의 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 품목 | 계약 상대방 | 대상 지역 | 계약 체결일 | 계약 종료일 | 총 계약금액 |

|---|---|---|---|---|---|---|

| 1 | 아셀렉스 | 동아ST | 대한민국 (300병상 이상 의료기관) |

2015.07.26 | 2025.07.26 | 6,700 |

| 2 | 아셀렉스 | 대웅제약 | 대한민국 (300병상 미만 의료기관) |

2018.03.12 | 2023.03.12 | - |

| 3 | 아셀렉스 | TR Pharm FZ-LLC | 터키, 중동 및 북아프리카 지역 내 19개국 | 2016.01.12 | 각 국가별 제품출시일로부터 10년 | 14,082 |

| 4 | 아셀렉스 | Apsen Farmaceutica | 브라질 | 2018.09.04 | 브라질 식약처 허가일로부터 10년 | 209,566 |

| 5 | 아셀렉스 | PHARMARTIS INTERNATIONAL, LLC | 유라시아 경제 공동체 정회원 5개국 (러시아, 벨라루스, 카자흐스탄, 아르메니아, 키르기스스탄) | 2018.11.18 | 러시아내 제품출시일로부터 10년 | 142,571 |

| 합계 | 372,919 | |||||

1) 품목 : 아셀렉스 단일제(Acelex 2mg)

| ①계약 상대방 | 동아ST (대한민국) |

| ②계약 내용 | 동아ST는CG인바이츠가 생산하는 Acelex 2mg 캡슐에 대해 대한민국내 300병상 이상 의료기관에 대한 독점 판매 권리 및 "아셀렉스 판권'의 실시 및 사용권리 취득 |

| ③대상 지역 | 대한민국 (300병상 이상 의료기관) |

| ④총 계약금액 | 6,700백만원 |

| ⑤수취 금액 | [반환의무 없는 금액] 계약금 : 6,700백만원, 2015년 08월 수취 |

| ⑥계약 조건 | 1. 계약금 : 6,700백만원 - 수취조건 : 계약체결시 2. 최소구매수량 조건 있음. |

| ⑦회계처리 방법 | 1. 계약금은 반환의무 및 조건이 없고 관련하여 수행할 추가적인 의무가 존재하지 않아 일시에 신약연구개발 기술료 수익으로 인식함. 2. 물품공급금액 : 제품 출고시점에 인식 |

| ⑧대상 기술 | 염증과 통증을 유발하는 COX-2효소만을 선택적으로 억제하는 조직선택적Cox-2 저해제(Tissue selective Cox-2 inhibitor)인 혁신 신약 아셀렉스(Acelex, 성분명 : 폴마콕시브) 완제품 판매 |

| ⑨개발 진행경과 | [거래상대방] - 대한민국내 300병상 이상 의료기관의 판매 진행 중 [회사] - 적응증 확대를 통한 시장 확장을 위한 복합신약 개발진행중 - 복약편의성 증대를 위한 정제형 개발 및 출시 완료(2020년 02월 국내생산 및 판매개시) |

| ⑩기타 사항 | - |

* 계약조건의 구체적 사항은 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

2) 품목 : 아셀렉스 단일제(Acelex 2mg)

| ①계약 상대방 | 대웅제약 (대한민국) |

| ②계약 내용 | 대웅제약는 CG인바이츠가 생산하는 Acelex 2mg 캡슐에 대해 대한민국내 300미만 의료기관에 대한 독점 판매 권리 및 "아셀렉스 판권'의 실시 및 사용권리 취득 |

| ③대상 지역 | 대한민국 (300병상 미만 의료기관) |

| ④총 계약금액 | - |

| ⑤수취 금액 | - |

| ⑥계약 조건 | 최소 매출 목표 달성 조건 있음. |

| ⑦회계처리 방법 | 물품공급금액 : 제품 출고시점에 인식 |

| ⑧대상 기술 | 염증과 통증을 유발하는 COX-2효소만을 선택적으로 억제하는 조직선택적Cox-2 저해제(Tissue selective Cox-2 inhibitor)인 혁신 신약 아셀렉스(Acelex, 성분명 : 폴마콕시브) 완제품 판매 |

| ⑨개발 진행경과 | [거래상대방] - 대한민국내 300병상 미만 의료기관의 판매 진행 중 [회사] - 적응증 확대를 통한 시장 확장을 위한 복합신약 개발진행중 - 복약편의성 증대를 위한 정제형 개발 및 출시 완료(2020년 02월 국내생산 및 판매개시) |

| ⑩기타 사항 | - |

* 계약조건의 구체적 사항은 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

3) 품목 : 아셀렉스 단일제(Acelex 2mg)

| ①계약 상대방 | TR Pharm FZ-LLC(터키) |

| ②계약 내용 | TR Pharm FZ-LLC는 CG인바이츠가 생산하는 Acelex 2mg에 대해 계약지역 제품허가, 마케팅, 유통, 독점판매 권리 양도 |

| ③대상 지역 | 터키, 알제리, 바레인, 이집트, 이라크, 이스라엘, 요르단, 쿠웨이트, 레바논, 모로코, 오만, 카타르, 사우디아라비아, 튀니지, 아랍에미레이트, 이란, 시리아, 예멘 |

| ④총 계약금액 | USD $ 12,000,000 |

| ⑤수취 금액 | [반환의무 없는 금액] 계약금 (Upfront Payment) : USD $ 500,000, 2016년 01월 수취 |

| ⑥계약 조건 | 1. 계약금 (Upfront Payment) : USD $ 500,000 - 수취조건 : 계약체결시 2. 단계별 마일스톤(Milestone) : USD $ 11,500,000 - 수취조건 : 각 국가 시판 허가 등록 및 일정 매출액 달성시 3. 매출 발생에 따른 경상 기술료(running royalty)는 위와 별도 4. 최소구매수량 조건 있음. |

| ⑦회계처리 방법 | 1. 계약금, 단계별 마일스톤, 경상 기술료는 반환의무 및 조건이 없고 관련하여 수행할 추가적인 의무가 존재하지 않아 일시에 신약연구개발 기술료 수익으로 인식함. 2. 물품공급금액 : 제품 선적시점에 인식 |

| ⑧대상 기술 | 염증과 통증을 유발하는 COX-2효소만을 선택적으로 억제하는 조직선택적Cox-2 저해제(Tissue selective Cox-2 inhibitor)인 혁신 신약 아셀렉스(Acelex, 성분명 : 폴마콕시브) 완제품 수출 |

| ⑨개발 진행경과 | [거래상대방] - 계약체결 시점부터 제품 발매 및 판매 진행을 위한 계약국가별 허가 진행 중 [회사] - 계약체결 시점부터 계약국가 內 제품 발매에 필요한 허가 서류 계약 상대방에 전달 및 보완 사항 등 대응 - 적응증 확대를 통한 시장 확장을 위한 복합신약 개발진행중 - 복약편의성 증대를 위한 정제형 개발 및 출시 완료(2020년 02월 국내생산 및 판매개시) |

| ⑩기타 사항 | - |

* 계약조건의 구체적 사항은 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

4) 품목 : 아셀렉스 단일제(Acelex 2mg)

| ①계약 상대방 | Apsen Farmaceutica. (브라질) |

| ②계약 내용 | Apsen Farmaceutica. 는 CG인바이츠가 생산하는 Acelex 2mg에 대해 계약지역 제품허가, 마케팅, 유통, 독점판매 권리 양도 |

| ③대상 지역 | 브라질 |

| ④총 계약금액 | USD $ 178,582,000 |

| ⑤수취 금액 | - |

| ⑥계약 조건 | 1. 단계별 마일스톤(Milestone) : USD $ 178,582,000 1) 허가등록 성공보수 (Regulatory Milestone) : USD $ 400,000 - 수취조건 : 브라질 식약처로부터 허가획득시 2) 매출관련 성공보수 (Sale Milestone) : USD $ 165,000,000 - 수취조건 : 연간매출 일정금액 이상 달성시 3) 최소의무구매액 (Minimum required purchase amount) : USD $ 13,182,000 - 수취조건 : 허가후 10년간의 연간 최소의무구매액 2. 계약기간동안 양사 중 일방이 정당한 사유없이 계약을 해지할 경우 중도해지위약금(마지막 12개월간의 주문수량 X 3년 X 50%)을 상대방에게 지급하여야함 3. 인허가 완료 후 연속 또는 비연속으로 2년간 최소구매수량의무를 이행하지 못한 경우 당사에 본계약에 대한 해지 권리가 발생함.(중도해지 위약금 지급의무 없음.) |

| ⑦회계처리 방법 | 1. 단계별 마일스톤은 반환의무 및 조건이 없고 관련하여 수행할 추가적인 의무가 존재하지 않아 일시에 신약연구개발 기술료 수익으로 인식함. 2. 물품공급금액 : 제품 선적시점에 인식 |

| ⑧대상 기술 | 염증과 통증을 유발하는 COX-2효소만을 선택적으로 억제하는 조직선택적Cox-2 저해제(Tissue selective Cox-2 inhibitor)인 혁신 신약 아셀렉스(Acelex, 성분명 : 폴마콕시브) 완제품 수출 |

| ⑨개발 진행경과 | [거래상대방] - 계약체결 시점부터 제품 발매 및 판매 진행을 위한 해당국가內 허가 진행 중 [회사] - 계약체결 시점부터 계약국가 內 제품 발매에 필요한 허가 서류 계약 상대방에 전달 및 보완 사항 등 대응 - 적응증 확대를 통한 시장 확장을 위한 복합신약 개발진행중 - 복약편의성 증대를 위한 정제형 개발 및 출시 완료(2020년 02월 국내생산 및 판매개시) |

| ⑩기타 사항 | 1. 압센파마슈티카는 12개월이내에 브라질 식약처 ANVISA의 허가를 득해야 함.(기간연장에 대한 추가합의 조건 有) 2. 1~5차년도까지의 최소구매수량은 확정되어 있으며, 판매개시 후 4차년도 종료이전 6~10차년도까지의 최소구매수량을 재협상하도록 계약함. (협상결렬시 5차년도 최소구매수량을 6~10차년도에 일괄적용) 3. 상기 기재한 최소 의무 구매액은 위 2번의 협상결렬시를 적용하여 보수적으로 산정한 금액임. |

* 계약조건의 구체적 사항은 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

5) 품목 : 아셀렉스 단일제(Acelex 2mg)

| ①계약 상대방 | PHARMARTIS INTERNATIONAL, LLC., (러시아) |

| ②계약 내용 | PHARMARTIS INTERNATIONAL, LLC., 는 CG인바이츠가 생산하는 Acelex 2mg에 대해 계약지역 제품허가, 마케팅, 유통, 독점판매 권리 양도 |

| ③대상 지역 | 유라시아 경제 공동체 정회원 5개국 (러시아, 벨라루스, 카자흐스탄, 아르메니아, 키르기스스탄) |

| ④총 계약금액 | USD $ 121,492,288 |

| ⑤수취 금액 | [반환의무 없는 금액] 계약금 (Upfront Payment) : USD $ 100,000, 2019년 04월 수취 |

| ⑥계약 조건 | 1. 계약금 (Upfront Payment) : USD $ 100,000 - 수취조건 : 계약체결 후 60일 이내 (양사 협의로 수취 시기 연기 합의) 2. 추가계약금 (Upfront Payment) : USD $ 20,000 - 수취조건 : 허가완료시 2. 단계별 마일스톤(Milestone) : USD $ 121,372,288 1) 허가등록 성공보수 (Regulatory Milestone) : USD $ 458,850 - 수취조건 : 러시아 출시후 일정년차 경과시 2) 매출관련 성공보수 (Sale Milestone) : USD $ 77,050,000 - 수취조건 : 연간매출 일정금액 이상 달성시 3) 최소의무구매액 (Minimum required purchase amount) : USD $ 43,862,438 - 수취조건 : 허가후 10년간의 연간 최소의무구매액 4) 상표사용료 (Trademark fee) : USD $ 1,000 - 수취조건 : 제품출시 |

| ⑦회계처리 방법 | 1. 계약금 및 단계별 마일스톤은 발생시점에 일시에 신약연구개발 기술료 수익으로 인식함. (반환사유 발생시 지급수수료 처리) 2. 물품공급금액 : 제품 선적시점에 인식 |

| ⑧대상 기술 | 염증과 통증을 유발하는 COX-2효소만을 선택적으로 억제하는 조직선택적Cox-2 저해제(Tissue selective Cox-2 inhibitor)인 혁신 신약 아셀렉스(Acelex, 성분명 : 폴마콕시브) 완제품 수출 |

| ⑨개발 진행경과 | [거래상대방] - 계약체결 시점부터 제품 발매 및 판매 진행을 위한 해당국가內 허가 진행 중 [회사] - 계약체결 시점부터 계약국가 內 제품 발매에 필요한 허가 서류 계약 상대방에 전달 및 보완 사항 등 대응 - 적응증 확대를 통한 시장 확장을 위한 복합신약 개발진행중 - 복약편의성 증대를 위한 정제형 개발 및 출시 완료(2020년 02월 국내생산 및 판매개시) |

| ⑩기타 사항 | 1. PHARMARTIS INTERNATIONAL, LLC.,는 36개월 이내 러시아 식약처의 허가를 득해야하며, 미이행시 당사에 계약해지 권리 발생 2. PHARMARTIS INTERNATIONAL, LLC.,는 첫 제품 수입후 30일안에 출시하여야 하며, 미이행시 당사에 계약해지 권리가 발생합니다. 3. 1~10차년도까지의 최소구매수량은 확정되어 있음 |

* 계약조건의 구체적 사항은 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

라. 공동개발계약

공시서류 작성기준일 현재 당사가 체결 중인 공동개발계약의 현황은 다음과 같습니다.

| (단위 : 백만원) |

| 품목 | 계약 상대방 | 계약 체결일 | 계약 종료일 | 계약의 명칭 | 계약의 개요 |

|---|---|---|---|---|---|

| CG-649 (아셀렉스) |

(주)태평양 (현 (주)아모레퍼시픽) |

2006.05.16 | 제품 출시일로부터 10년 또는 특허만료일 중 늦게 도래하는 날 |

(주)태평양과 차세대 관절염 치료제 관련한 공동 연구개발 제휴 체결. | - (주) 태평양과 CG인바이츠는 공동개발위원회를 구성하여 임상2상 시험부터 공동연구개발 시작 - 전세계시장(인도제외)에 대한 모든 권리를 당사가 보유 - 계약금 USD $ 2,250,000 (3자배정유상증자참여) - 단계별 마일스톤 USD $ 31,750,000 |

| CG-549 | (주)KT&G | 2002.03.22 | - | 신개념항생제(ENR) 공동연구개발 | - 항생제 후보 물질 발굴 및 임상개발 공동 수행 - 연구 초기단계의 연구비를 케이티앤지가 지급 - 2006년 변경계약을 통해 모든 권리는 당사가 보유(2006년 10월 케이티엔지에게 800백만원 지급) - 2026년 말까지 발생하는 매출 또는 기술수출액의 일정부분에 대한 권리를 케이티엔지가 갖음. |

| Ivaltinostat (CG-745) |

CBT Pharmaceuticals, Inc. (현 Apollomics Inc.,) |

2018.04.24 | 기술 존속기간 만료일 | 분자표적항암제 CG-745와 씨비티의 면역관문억제제 CBT-501(현 APL-501, PD-1 저해제)의 병용치료법 공동개발 |

- 적응증 확정 후 글로벌 임상2상 또는 임상1b/2상 시험 공동진행 - 글로벌 임상시험을 위한 준비중 |

| 혁신신약 | 고려대학교 산학협력단 | 2019.11.25 | - | 인공지능(AI)를 활용한 혁신신약 공동연구개발 | - 면역항암제와 시너지를 낼 수 있는 유망한 표적 2가지를 조절할 수 있는 신규물질을 각각 도출 및 최적화 하여 신규 면역 항암제 신약후보 발굴 |

* 계약조건의 구체적 사항은 계약상의 비밀유지 조항에 위배되거나 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

[의약품연구개발: CG인바이츠(주)]

가. 연구개발활동의 개요

당사는 2000년 7월 설립하여 구조 기반 신약연구개발을 기반기술로 보유하고 있는 바이오 기업으로 질환 단백질 구조를 규명하는 기반기술(SPS™) 및 구조화학 단백질 체학 기반기술(SCP™)을 바탕으로 질환 단백질 표적을 대상으로 부작용이 최소화된 혁신 신약 연구개발에 집중하고 있습니다. 당사의 기반기술들은 Nature(2003년), EMO Journal(2004) 등 국제 학술지에 발표되어 널리 인정을 받은 바 있습니다.

1) 관절염 진통소염제 분야

관절염은 전세계적으로 65세 이상의 50% 가까운 노인들이 고통을 겪고 있을 정도로 만연한 질환입니다. 이에 따라 치료제인 NSAID의 시장규모는 약 18조원 이상으로 추산되고 있습니다. 현재 이 시장은 크게 전통적NSAID와 COX-2 저해제 두 부류가 판매되고 있습니다. 이 들 중 전통적 NSAID들은 아주 심한 위장관계 부작용과 매우 드물게 나타나는 심혈관계 부작용을 모두 가지고 있고 COX-2 저해제들은 아주 심한 위장관계 부작용을 극복한 약제로 매우 드물게 나타나는 심혈관계 부작용만을 가지고 있습니다. 따라서 최근에는 전통적 NSAID들 보다는 COX-2 저해제를 선호하는 추세를 보이고 있습니다. 당사에서 개발하여 2015년 2월에 승인을 받고 지난 9월부터 동아ST에서, 2018년 04월부터 대웅제약도 함께 판매를 하고 있는 관절염 진통소염제 아셀렉스는 COX-2 저해제에 속하면서도 심혈관계 부작용을 극복할 수 있는 기전을 가지고 있습니다. 아셀렉스는 조직선택적 작용을 할 수 있는데 이는 심혈관계에서는 잘 작용하지 않아서 부작용을 줄일 수 있고 염증이 있는 관절에서는 충분히 작용하여 약효를 발휘할 수 있도록 하는 것입니다. 실제로 아셀렉스는 오직 2mg을 가지고 세레콕시브 200mg에 비해서 우수한 약효를 보이고 있습니다. 현재 세계 여러 지역의 제약사들과 추가적인 판매 협상이 진행 중에 있습니다.

또한 아셀렉스+트라마돌 복합신약 개발을 위한 국내 임상1상 시험을 서울대병원에서 완료하였으며, 아셀렉스 + 프레가발린 복합신약 개발을 위한 국내 임상1상 시험을 서울대병원에서 진행 중에 있습니다. 이외에도 추가적인 후속제품에 대한 개발도 진행 중에 있습니다.

2) 슈퍼박테리아 박멸 항생제 분야

CG-549는 유럽에서 임상 1상 시험을 종료하고 미국에서 임상 2a상 시험을 성공적으로 완료하였습니다. 이후 복약편의성을 높인 새로운 제형의 개발이 완료되어 그에 따른 후속임상을 현재 유럽(네덜란드)에서 진행중에 있습니다. 이 약제는 한번도 항생제로 사용된 적이 없는 새로운 계열의 슈퍼박테리아 박멸 항생제입니다.

3) 분자표적 항암제 분야

분자표적 항암제 분야에서는 아이발티노스타트(Ivaltinostat, CG-745)가 임상 1상 시험을 성공적으로 완료하였습니다. 희귀 혈액암인 골수형성이상증후군에 대해서 임상2상 시험을 승인 받아 국내 임상을 진행하고 있으며, 임상2상이 종료된 췌장암은 2021년 03월 임상3상 신청을 하였습니다. 특히 국내식약처로부터 골수형성이상증후군과 췌장암의 개발단계 희귀의약품으로 이미 지정 받았으며, 2019년 08월 미FDA로 부터 췌장암의 개발단계 희귀의약품으로 지정받았습니다.

2018년 04월 미국 Apollomics Inc.,의 면역관문억제제인 APL-501과 CG-745의 병용요법에 대한 글로벌 공동임상개발 계약을 체결하였으며, 향후 간암, 폐암 등의 적응증으로 글로벌 공동임상개발을 위해 준비중에 있습니다.

앞으로도 분자표적항암제에 대한 시장은 지속적으로 성장할 것이기 때문에 계속 추진할 계획입니다.

4) 급성백혈병 신약분야

급성골수성백혈병은 정상적인 백혈구의 생산을 방해하는 비정상적인 세포가 골수에서 생성되는 혈액암입니다. 주로 성인에게 발병하고, 나이가 많을수록 발병률이 증가하며, 현재 정확한 원인은 밝혀지지 않았습니다. 2016년 6월 전임상 개발 중인 급성골수성백혈병(AML) 신약 후보(CG-806)를 미국의 바이오 벤처사인 앱토즈 바이오사이언스(Aptose BioscienceInc.)에 계약금 및 단계별 마일스톤(milestone)을 포함하여 총 4,870억원 규모의 기술수출계약을 체결하였습니다. 기술수출 후 미국에서 전임상을 완료하였으며, 미FDA로 부터 개발단계 희귀의약품 지정을 받았습니다. 2019년 3월 미FDA로 부터 임상 1상 시험 승인을 받아 현재 미국에서 임상시험을 진행중에 있습니다.

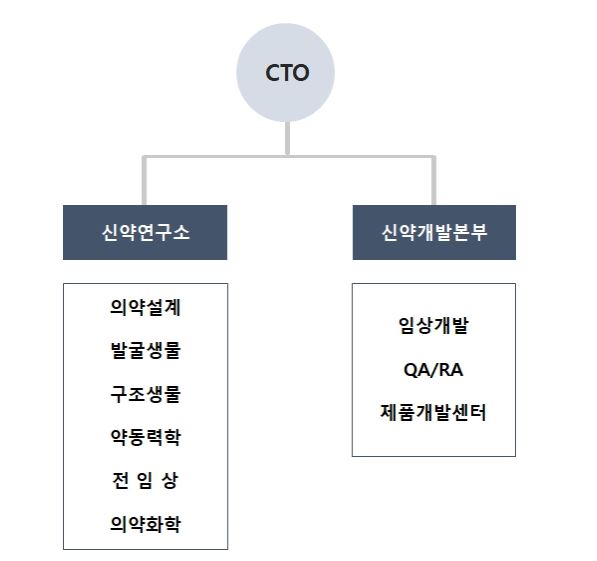

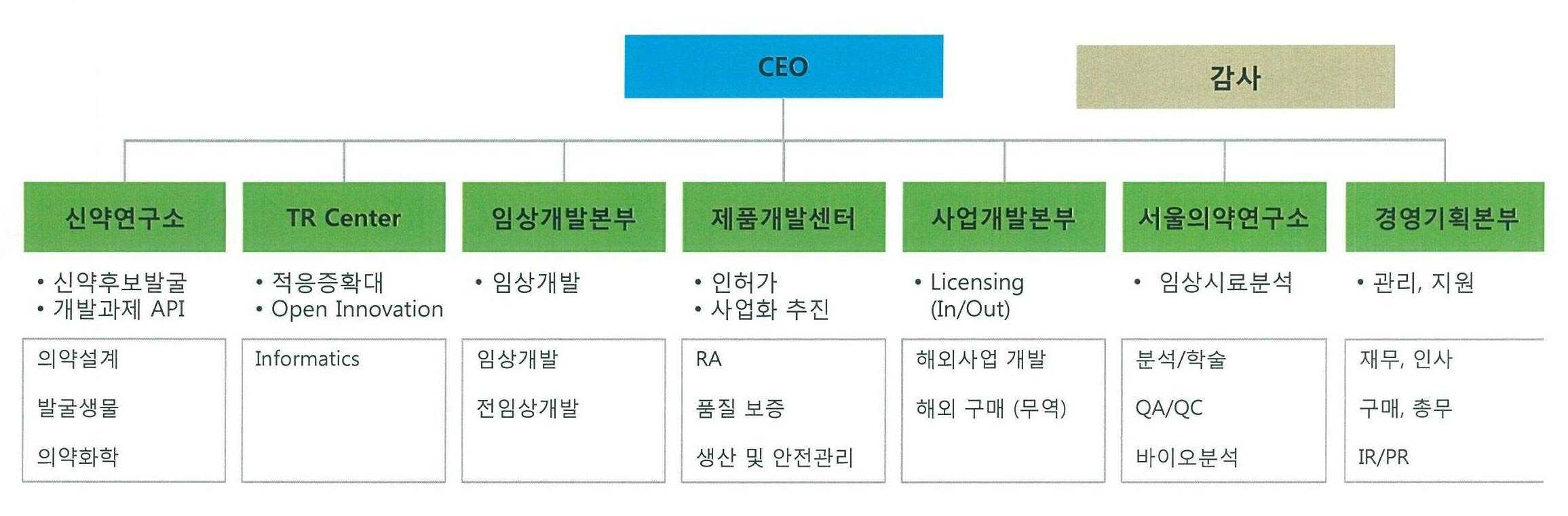

나. 연구개발 담당조직

1) 연구개발 조직 개요

당사의 연구개발 조직은 신약연구소(경기 판교 소재)와 넥시오랩(서울 구로 소재)으로 구성되어 있습니다

2) 연구개발 조직 구성

|

연구소 |

구분 |

주요 업무 |

|---|---|---|

|

신약연구소 |

구조 연구 의약 화학 바이오 평가 및 면역 연구 약물대사/약동력학 연구 동물 약효 및 독성 평가 |

구조가 규명되어 있지 않은 유망 표적단백질의 결정화, 표적단백질의 3차원 구조 규명 |

| 구조기반 정보를 바탕으로 신약후보물질 디자인, 합성, 개발 가능 후보물질로 최적화 | ||

| 신약후보물질 활성 평가, 작용기전 검증 및 규명 | ||

| 신약후보물질의 약물대사 및 약동력학적 평가 | ||

| 동물시험을 통한 약효평가 및 독성 평가 | ||

신약개발본부 |

제품개발센터 신뢰성보증 분석연구 임상개발 TR Center |

제제연구개발, RA, 품질보증, 생산 및 안전관리, |

| Open Innovation, 적응증확대 | ||

|

임상시험모니터링, 임상시험문서작성, 임상통계 및 Data management, 영업 및 마케팅 |

||

|

의약품불순물분석, 비임상시험, 독성동태 분석, 임상시험검체분석 |

||

| 신뢰성보증업무 |

|

|

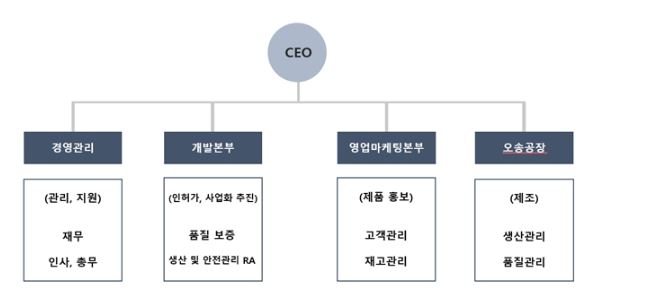

크리스탈지노믹스 연구 조직도 |

3) 연구개발 인력 현황

본 보고서 작성기준일 현재 당사는 박사 (10)명, 석사 (22)명 등 총 (54)명의 연구인력을 보유하고 있으며 그 현황은 다음과 같습니다.

| 구 분 | 인 원 | ||||

|---|---|---|---|---|---|

| 박 사 | 석 사 | 학사 | 기타 | 합 계 | |

| 신약연구소 신약개발본부 |

9 | 18 | 1 | 3 | 31 |

| 넥시오랩 | 1 | 4 | 18 | 0 | 23 |

| 합 계 | 10 | 22 | 19 | 3 | 54 |

4) 핵심 연구인력

당사는 아래와 같이 해당분야의 전문인력을 다수 보유하고 연구개발에 힘쓰고 있습니다.

|

직 위 |

성 명 |

담당업무 |

주요 경력 |

주요 연구실적* |

|---|---|---|---|---|

| 전무이사 | 이춘호 | 의약화학 총괄 신약 후보 물질 발굴 |

서울대학교 자연과학대학 화학과 학사 서울아산병원 아산생명과학연구소 신약개발지원센터 |

[논문] 1) PAR-1622 is a selective peroxisome proliferator-activated receptorγ partial activator with preserved antidiabetic efficacy and broader safety profile for fluid retention, Kim MK, Chae YN, Kim HS, Choi SH, Son MH, Kim SH, Kim JK, Moon HS, Park SK, Shin YA, Kim JG, Lee CH, Lim JI, Shin CY. Arch Pharm Res, 2009, 32, 721-727 2) PAR-5359, a well-balanced PPARalpha/gamma dual agonist, exhibits equivalent antidiabetic and hypolipidemic activities in vitro and in vivo. Kim MK, Chae YN, Son MH, Kim SH, Kim JK, Moon HS, Park CS, Bae MH, Kim E, Han T, Choi HH, Shin YA, Ahn BN, Lee CH, Lim JI, Shin CY., Eur J Pharmacol. 2008, 595, 119-125 3) Design, synthesis, and evaluation of novel aryl-tetrahydropyridine PPARalpha/gamma dual agonists. Kim E, Park CS, Han T, Bae MH, Chong W, Lee CH, Shin YA, Ahn BN, Kim MK, Shin CY, Son MH, Kim JK, Moon HS, Shim HJ, Kim EJ, Kim SH, Lim JI, Lee CH., Bioorg Med Chem Lett. 2008, 18, 4993-4996. 4) An Orally Active Cathepsin K Inhibitor, Furan-2-Carboxylic Acid, 1-{1-[4-Fluoro-2-(2-oxo-pyrrolidin-1-yl)-phenyl]-3-oxopiperidin-4-ylcarbamoyl}-cyclohexyl)-amide (OST-4077), Inhibits Osteoclast Activity in Vitro and Bone Loss in Ovariectomized Rats. M. K. Kim, H. D. Kim, J. H. Park, J. I. Lim, J. S. Yang, W. Y. Kwak, S. Y. Sung, H. J. Kim, S. H. Kim, C. H. Lee, J. Y. Shim, M. H. Bae, Y. A. Shin, Y. Huh, T. D. Han, W. Chong, H. Choi, B. N. Ahn, S. O. Yang, and M. H. Son, THE JOURNAL OF PHARMACOLOGY AND EXPERIMENTAL THERAPEUTICS 2006, 318, 555-562 5) Discovery of a novel phenylethyl benzamide glucokinase activator for the treatment of type 2 diabetes mellitus. Kaapjoo Park, Byoung Moon Lee, Young Hwan Kim, Taedong Han, Wohhui Yi, Dong Hoon Lee, Hyun Ho Choi, Wonee Chong, Chun ho Lee, Bioorg Med Chem Lett. 2013, 23, 537-542. |

|

제품개발센터장 / 이사 |

조재평 |

제제연구 총괄 |

전남대학교 정밀화학과 학사/석사 맥길대학교, 제지연구소 연구원 토론토대학, 약학대학 PostDoc Fellow 건일제약, 제제팀장 CG인바이츠, 제품개발센터장 |

[논문] Influence of molecular organization and interactions on drug release for an injectable polymer-lipid blend (International Journal of Pharmaceutics, 2008; 360: 83-90) Drug release mechanism of paclitaxel from a chitosan-lipid implant system: Effect of swelling, degradation and morphology (European Journal of Pharmaceutics and Biopharmaceutics, 2008; 69: 149-157) Synthesis and Physicochemical and Dynamic Mechanical Properties of a Water-Soluble Chitosan Derivative as a Biomaterial (Biomacromolecules, 2007; 7: 3548) Chitosan and glycerophosphate concentration dependence of solution behaviour and gel point using small amplitude oscillatory rheometry (Food Hydrocolloids, 2006; 20: 936-945) Viscoelastic properties of chitosan solutions: Effect of concentration and ionic strength(Journal of Food Engineering, 2006; 74: 500-515) Self-Assembly and Physicochemical and Rheological Properties of a Polysaccharide Surfactant System Formed from the Cationic Biopolymer Chitosan and Nonionic Sorbitan Esters (Langmuir, 2006; 22: 4327-4335) Effect of urea on solution behavior and heat-induced gelation of chitosan-β-glycerophosphate (Carbohydrate Polymers, 2006; 63: 507-518) Physical Gelation of Chitosan in the Presence of β-Glycerophosphate: The Effect of Temperature (Biomacromolecules, 2005; 6: 3267-3275) Rheology of heat-induced gelation of chitosan solutions. ANTTEC, 2005; 1138-1142) Rheological properties and gelation of chitosan and β-Glycerophosphate solutions (Advances in Chitin Sciences, 2003; 7: 191 - 195)

[학회발표] The Mechanism of interaction for Blends Containing the Polysaccharide Chitosan and Non-ionic Sorbitan Esters in the Development of Stable Emulsions. (2007, Ontario Society of Cosmetic Chemists Chapter Meeting). Physical Gelation and Rheology of Chitosan Hydrogels (2006, BioPlastics). Gelation point determining using Fourier transform rheology, (2005, The society of rheology 77th Annual Meeting,) Rheology of Heat-induced Gelation of Chitosan Solutions (2005, ANTEC) Scaling theory at gelation point: Chitosan concentration and temperature effect (2005, The society of rheology 76th Annual Meeting) Gelation study of the chitosan/beta-glycerophosphate solutions by rheological measurements (2004, ICR2004) Concentration effect on the gelation of chitosan and glycerophosphate (2004, Polymer Processing Society (PPS)) Utilisation du chitosane pour les aliments et les nutraceutiques (2004, Rencontre technologique du CQVB) Dynamic Mechanical Study of Chitosan Solutions (2003, The Society of Rheology 75th Annual Meeting) Rheological properties and gelation of chitosan and b-glycerophosphate solutions (2003, 9th International Chitin-Chitosan Conference) Investigation of the rheological behavior of semi-dilute chitosan solutions (2003, Ve Colloque Franco-Quebecois sur les Polymeres) 산업통상자원부 과제 자체개발혁신시약 기반으로 하는 글로벌 개량신약 개발 및 상업화 (2016 -2021년) 연구책임자 보건복지부 과제 골관절염 치료용 폴마콕시브/트라마돌 복합제 개량신약 개발 (2016 -2017) 연구책임자 산업통상자원부 골관절염 치료신약 아셀렉스캡슐의 신규제형 (관절내주사제) 개발 (2015-2016) 연구책임자 |

| 연구위원 | 김영대 | 바이오 평가 및 면역 연구총괄 | 광주과학기술원(GIST) 생명과학 박사 한국생명공학연구원 줄기세포연구소 박사 아주대학교 유전체불안정성연구소 연구교수 |

[논문] Young-In Kim, Eun-Je Yi, Young-Dae Kim, A Reum Lee, Jiwoung Chung, Hae Chan Ha, Joong Myung Cho, Seong-Ryeol Kim, Hyun-Jeong Ko, Jae-Hee Cheon, Yong Rae Hong,,*† and Sun-Young Chang,*† Local Stabilization of Hypoxia-Inducible Factor-1α Controls Intestinal Inflammation via Enhanced Gut Barrier Function and Immune Regulation. Front Immunol. 2020; 11: 609689. Young-Dae Kim*, Sang-Min Park*, Hae Chan Ha, A Reum Lee, Heeyoung Won, Hyunju Cha, Sangsook Cho, Joong Myung Cho. HDAC Inhibitor, CG-745, Enhances the Anti-Cancer Effect of Anti-PD-1 Immune Checkpoint Inhibitor by Modulation of the Immune Microenvironment. J Cancer 2020; 11(14):4059-4072. Jung KB, Lee H, Son YS, Lee MO, Kim YD, Oh SJ, Kwon O, Cho S, Cho HS, Kim DS, Oh JH, Zilbauer M, Min JK, Jung CR, Kim J, Son MY. Interleukin-2 induces the in vitro maturation of human pluripotent stem cell-derived intestinal organoids. Nat Commun. 2018 Aug 2;9(1):3039 Young-Dae Kim , Han-Seop Kim, Jungwoon Lee, Enna Han, Ji-Eun Jeong, Yee Sook Cho, ESRP1-induced CD44v3 is important for controlling pluripotency in human pluripotent stem cells. Stem Cells, 2018 Oct;36(10):1525-1534 Kim, Y.D., Lee, J.W., Kim, H.S., Son, M.Y., Yoo, C.H. and Cho, Y.S. The unique spliceosome signature of pluripotent stem cells is mediated by SNRPA1, SNRPD1, and PNN. Stem Cell Research, 2017 Jul;22:43-53 Son, M.Y., Kim, Y.D., Seol, B.N., Lee, M.O., Na, H.J., Yoo, B., Chang, J.S. and Cho, Y.S. (contributed equally) (2017) Biomarker discovery by modeling behcet’s disease with patient specific human induced pluripotent stem cells. Stem cells and development. 26(2), 133-145 Lee, M.O., You, C.H., Son M.Y., Kim, Y.D., Jeon, H., Chang, J.S., Cho, Y.S. (2016) Pro-fibrotic effects of PFKFB4-mediated glycolytic reprogramming in fibrous dysplasia. Biomaterials, 107, 61-73 Kim, C.H., Kim, Y.D., Choi, E.K., Kim, H.R., Na, B.R., Im, S.H. and Jun, C.D. (2016) Nuclear Speckle-related Protein 70 Binds to Serine/Arginine-rich Splicing Factors 1 and 2 via an Arginine/Serine-like Region and Counteracts Their Alternative Splicing Activity. The Journal of biological chemistry, 291, 6169-6181. Son, M.Y., Kwak, J.E., Kim, Y.D. and Cho, Y.S. (contributed equally) (2015) Proteomic and network analysis of proteins regulated by REX1 in human embryonic stem cells. Proteomics, 15, 2220-2229. Choi, D.B., Park, M.R., Kim, H.R., Jun, C.D., Kim, H.J., Shim, H., Kim, Y.D., Choi, C., Choi, K.H., Yun, K.J. et al. (2014) Aberrant proteomic expression of NSRP70 and its clinical implications and connection to the transcriptional level in adult acute leukemia. Leukemia research, 38, 1252-1259. Kwon, M.S., Park, K.R., Kim, Y.D., Na, B.R., Kim, H.R., Choi, H.J., Piragyte, I., Jeon, H., Chung, K.H., Song, W.K. et al. (2013) Swiprosin-1 is a novel actin bundling protein that regulates cell spreading and migration. PloS one, 8, e71626. Kim, Y.D., Kwon, M.S., Na, B.R., Kim, H.R., Lee, H.S. and Jun, C.D. (2013) Swiprosin-1 Expression Is Up-Regulated through Protein Kinase C-theta and NF-kappaB Pathway in T Cells. Immune network, 13, 55-62. Lee, H.S., Kim, Y.D., Na, B.R., Kim, H.R., Choi, E.J., Han, W.C., Choi, H.K., Lee, S.H. and Jun, C.D. (2012) Phytocomponent p-Hydroxycinnamic acid inhibits T-cell activation by modulation of protein kinase C-theta-dependent pathway. International immunopharmacology, 12, 131-138. Kim, Y.D., Lee, J.Y., Oh, K.M., Araki, M., Araki, K., Yamamura, K. and Jun, C.D. (2011) NSrp70 is a novel nuclear speckle-related protein that modulates alternative pre-mRNA splicing in vivo. Nucleic acids research, 39, 4300-4314. Kim, Y.D., Choi, S.C., Oh, T.Y., Chun, J.S. and Jun, C.D. (2009) Eupatilin inhibits T-cell activation by modulation of intracellular calcium flux and NF-kappaB and NF-AT activity. Journal of cellular biochemistry, 108, 225-236. Ramesh, T.P., Kim, Y.D., Kwon, M.S., Jun, C.D. and Kim, S.W. (2009) Swiprosin-1 Regulates Cytokine Expression of Human Mast Cell Line HMC-1 through Actin Remodeling. Immune network, 9, 274-284. Thylur, R.P., Kim, Y.D., Kwon, M.S., Oh, H.M., Kwon, H.K., Kim, S.H., Im, S.H., Chun, J.S., Park, Z.Y. and Jun, C.D. (2009) Swiprosin-1 is expressed in mast cells and up-regulated through the protein kinase C beta I/eta pathway. Journal of cellular biochemistry, 108, 705-715. Choi, E.Y., Lee, S., Oh, H.M., Kim, Y.D., Choi, E.J., Kim, S.H., Kim, S.W., Choi, S.C. and Jun, C.D. (2007) Involvement of protein kinase Cdelta in iron chelator-induced IL-8 production in human intestinal epithelial cells. Life sciences, 80, 436-445. |

다. 연구개발비용

1) 연구개발비용 현황(연결재무제표 기준)

| (단위 : 천원) |

| 과 목 | 당반기 | 2022년 | 2021년 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 252,818 | 427,625 | 445,080 | - | |

| 인 건 비 | 1,041,473 | 1,760,062 | 1,319,209 | - | |

| 감 가 상 각 비 | 218,638 | 446,478 | 1,728,889 | - | |

| 위 탁 용 역 비 | 1,015,249 | 2,149,617 | 1,651,812 | - | |

| 기 타 | 733,235 | 1,793,071 | 5,144,990 | - | |

| 연구개발비용 계 | 5,320,160 | 6,576,853 | 10,289,980 | - | |

| 정부보조금 | (7,354) | (232,571) | (286,101) | - | |

| 정부보조금 차감 후 연구개발비용 계 | 5,312,806 | 6,344,282 | 10,003,879 | - | |

| 회계처리 | 판매비와 관리비 | 3,595,420 | 3,450,350 | 1,972,075 | - |

| 제조경비 | 1,717,386 | 2,893,932 | 2,886,814 | - | |

| 개발비(무형자산) | - | - | - | ||

| 회계처리금액 계 | 5,312,806 | 6,344,282 | 4,858,889 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

34.1% | 21.28% | 11.47% | - | |

라. 연구개발 실적

1) 연구개발 진행 현황 및 향후계획

본 보고서 작성기준일 현재 당사가 연구개발 진행 중인 신약의 현황은 다음과 같습니다.

<연구개발 진행 총괄표>

| 구분 | 품목 |

적용분야 |

연구개발단계 |

연구시작일 | 현재 진행단계 | 비고 | ||

|---|---|---|---|---|---|---|---|---|

| 단계(국가) | 승인일 | |||||||

| 화학 합성 |

개량신약 | CG-650 | 염증/통증 |

임상1상 |

2017년 | 임상 1상 완료 (대한민국) |

2018년 10월 | 2019년 4월 종료보고 완료 |

| CG-651 | 염증/통증 | 임상1상 (대한민국) |

2018년 | 임상 1상 완료 (대한민국) |

2019년 06월 | 2020년 6월 종료보고 완료 | ||

| 신약 | CG-549 |

슈퍼박테리아 |

임상1상 |

2002년 | 임상 1상 완료 (네덜란드) |

2019년 08월 | 제형변경에 따른 추가임상 | |

| Ivaltinostat (CG-745) |

골수형성이상증후군 |

임상2상 |

2002년 | 임상2상 진행중 (대한민국) |

2015년 07월 | - | ||

|

췌장암 |

임상2상 |

2002년 | 임상 2상 완료 (대한민국) |

2015년 07월 | 2021년03월 임상3상IND 신청 | |||

| CG-750 | 암 및 기타질병 | 임상1상 (대한민국) |

2002년 | 임상 1상 완료 (대한민국) |

2019년 08월 | 2021년04월 임상1상MAD IND 신청 | ||

| CG-806 |

혈액암 |

전임상 (미국) |

2014년 | 임상1상 진행중 (미국) |

2019년 03월 | 미국 APTOSE BIOSCIENCES Inc. 라이센스아웃 (2016년 06월) |

||

| CG-598 | 염증성장질환 (IBD) |

전임상 (대한민국) |

2016년 | 비임상 진행중 (대한민국) |

- | - | ||

| 바이오 + 화학합성 |

신약 | CG-745 + Anti-PD-1 mAb |

간암 | 비임상 | 2018년 | 비임상 진행중 (대한민국) |

- | - |

※ 기재된 품목 중 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있는 품목은 기재를 생략하였습니다.

① 품목 : CG-650

|

구 분 |

화학 합성 개량신약(Polmacoxib + Tramadol 복합제) |

|

적응증 |

급성/만성 통증 및 염증 |

|

작용기전 |

COX-2 억제로 염증 및 통증 제어 m-오피오이드 수용체 결합 및 세로토닌 노르에피네프린 재흡수 억제를 통한 통증 완화 |

|

제품의특성 |

트라마돌 단독 및 이의 복합제 대비 저함량의 트라마돌과 폴마콕시브 함유. ① 부작용 감소 ② 통증 완화 효과 증대 ③ 염증 제어 작용 추가 |

|

진행경과 |

(1) 제제개발 및 비임상 연구 : 2016년~ 2018년 (2) 대한민국 임상 1상(DDI) IND 승인 : 2018년 10월 |

|

향후계획 |

3상 임상시험 진행 예정 |

|

경쟁제품 |

울트라셋(대웅제약), 지트람엑스엘(먼디파마) |

|

관련논문등 |

- |

|

시장규모 |

국내: 약 2,000억원 (IMS, 2018년) 국외: 약 7조원 (Avenue Theraputics, 2014 및 Tranparancey market research, pain management therapeutics 2016) |

| 기타 | 보건복지부의 첨단의료기술개발사업 "골관절염 치료용 폴마콕시브/트라마돌 복합제 개량신약 개발"과제로 선정되어 2년간 7.3억원을 지원 받음 |

② 품목 : CG-651

|

구 분 |

화학 합성 개량신약(Polmacoxib + Pregabalin 복합제) |

|

적응증 |

신경병성 통증 및 염증 |

|

작용기전 |

COX-2 억제로 염증 및 통증 제어 칼슘통로 알파2-델타 리간드에 작용하여 글루타메이트, 노르에피네프린, 물질-p 등 통증에 관여하는 신경물질의 분비를 감소시켜 통증을 완화시킴. |

|

제품의특성 |

프레가발린 단독제 대비 저함량의 프레가발린과 폴마콕시브 함유. ① 부작용 감소 ② 통증 완화 효과 증대 ③ 염증 제어 작용 추가 |

|

진행경과 |

(1) 제제개발 및 비임상 연구 : 2017년~ 2018년 (2) 대한민국 임상 1상(DDI) IND 승인 : 2019년 06월 |

|

향후계획 |

모든 임상시험 완료 및 제품 허가 획득 예정 2022년 발매 계획으로 진행 중 |

|

경쟁제품 |

Lylica(Pfizer) |

|

관련논문등 |

- |

|

시장규모 |

국내: 약 1,400억원 (IMS, 2018년) 국외: 약 6조원 (Statista, 2017) |

| 기타 | 산업통상자원부의 우수기술연구센터(ATC)사업 "자체개발 혁신신약을 기반으로 하는 글로벌 개량신약 및 상업화" 과제로 선정되어 2016년부터 5년간 총 약 36억원의 지원을 받을 예정임. |

③ 품목 : CG-549

|

구 분 |

화학 합성신약 |

|

적응증 |

슈퍼박테리아 MRSA(Methicillin-resistant Staphylococcus aureus) 감염증 |

|

작용기전 |

박테리아의 단백질 합성에 필수적인 효소인 Fab I의 작용 억제 박테리아의 세포벽 형성에 필수적인 지방산 생합성 과정을 저해하여 박테리아 파괴 |

|

제품의특성 |

FabI 저해제 아직 항생제로 사용된 적이 없는 표적을 타겟으로 하는 새로운 화학구조의 항생제 박테리아에만 존재하는 FabI효소를 저해함으로 기존 항생제의 부작용 가능성 제거 제형개선 작업으로 복약편의성 증대 |

|

진행경과 |

(1) 제제개발 및 비임상 연구 : ~ 2018년 (2) 유럽 임상 1상 IND 승인 : 2009년 10월 (4) 정제형 개발 완료 : 2018년 06월 (5) 정제형 유럽(네덜란드) 임상 1상 시험 승인 : 2019년 08월 |

|

향후계획 |

정제형 약물로 미국에서 임상 2상 시험 계속 진행 계획 |

|

경쟁제품 |

Zyvox(Pfizer), Cubicin(Merck) |

|

관련논문등 |

JH Yum, et al. Antimicrobial Agents and Chemotherapy, July 2007, p. 2591 2593 HS Park, et al. J Antimicrob Chemother. 2007 Sep;60(3):568-74 |

|

시장규모 |

2016년 전 세계 항생제 시장은 약 416억 달러 (약 50조원)에 이르고, MRSA 치료제 시장은 2014년 기준으로 32억 달러 (3조 6천억원)를 기록했으며, 2003~2014년 연평균 11% 증가하였음 (출처: Basilea report) 한편, Market Research Future에 의하면 관련 시장의 연평균성장률이 다소 낮아질 것으로 예상하고 있는데, 이는 주요 제품 특허 만료로 인한 성장 동력 상실로 인해 항생제 시장 확대가 제한될 것으로 예상되기 때문임. 이는 새로운 항생제 플랫폼이 없는 것이 시장 성장의 가장 큰 걸림돌임을 의미하는 것이며, 다르게 생각하면 새로운 플랫폼 기술에 기반한 신규 항생제 신약이 개발될 경우에 관련 시장규모는 기하급수적으로 증가할 수도 있다는 것을 의미함. 즉, 내성균을 효과적으로 공략하는 치료제가 출시될 경우 MRSA 치료제 시장은 다시 크게 성장할 것으로 예상되고 있음 한편, 항생제 내성 문제는 계속 심각해지고 있는 전세계적 차원의 문제라 할 수 있으며, 관련하여, 영국 경제학자 짐 오닐의 AMR 연구보고서 “Securing New Drugs For Future Generation: The Pipeline of Antibiotics”에 따르면 항생제 내성 확대 문제를 해결하지 못하면, 2050년까지 매년 전 세계적으로 약 1,000만명이 사망할 것으로 예측되며, 이에 따른 경제적 손실은 약 100조 달러 (약 10경원)에 달할 것으로 예상되고 있음 내성균의 빈도가 점점 증가하고 있는 상황을 고려하면 슈퍼박테리아 항생제 시장은 기존 항생제 시장보다 더욱 빠르게 성장할 것이라 예상되고 있음. |

| 기타 | 한국보건산업진흥원의 "슈퍼박테리아 감염증 치료를 위한 신개념 항생제 CG400549 개발" 과제로 선정되어 2년간 9억원을 지원 받음 지식경제부 "슈퍼박테리아 감염증 치료를 위한 신개념 항균소재 개발" 과제로 선정되어 6.5년간 17억원 지원 받음 지식경제부 바이오의료기기 산업원천기술개발 사업 "신개념 항생제 해외임상, 제품화 기술 개발" 과제로 선정되어 5년간 47억원 지원 받음 범부처신약개발사업단의 " 주사 및 경구투여가 가능한 MRSA 지방산합성저해 항생제 개발" 과제 선정으로 1.5년간 18억원 지원 받음 |

④ 품목 : Ivaltinostat_췌장암(CG-745)

|

구 분 |

화학 합성신약 |

|

적응증 |

췌장암 |

|

작용기전 |

Histone deacetylases (HDAC) 효소와 결합하여 활성을 억제 암성장 유전자의 발현을 조절하여 암세포를 사멸 세포주기에 관련 인자발현을 증가시켜 세포 사멸 유도 |

|

제품의특성 |

수술이 불가능한 진행성 또는 전이성 췌장암 환자 대상 병용치료제 임상 1상 시험에서 약물의 투여량을 높여가며 용량제한독성(Dose Limiting Toxicity, DLT : 투여가 제한되는 독성)이 나타날 때까지 투여하였으나 계획된 최고용량에서도 DLT가 나타나지 않음 |

|

진행경과 |

(1) 제제개발 및 비임상 연구 : ~ 2018년 (2) 대한민국 임상 1상 승인 : 2010년 05월 |

|

향후계획 |

미국 - 2상 임상시험 진행 예정 한국 - 3상 임상시험 진행 예정 |

|

경쟁제품 |

FOLFIRINOX(4제병용요법), Gem/nab-paclitaxel(2제병용요법) |

|

관련논문등 |

Kim YD. et al. J Cancer. 2020 Apr 6;11(14):4059-4072. Lee E. et al. Clin Exp Pharmacol Physiol. 2019 Mar;46(3):226-236. Choi HS. et al. Sci Rep. 2018 Aug 1;8(1):11546. Jung DE. et al. Sci Rep. 2017 Sep 7;7(1):10921. Lee HS. et al. Sci Rep. 2017 Jan 30;7:41615. Lee E. et al. Korean J Physiol Pharmacol. 2016 Sep;20(5):477-85. Kim KP. et al. Invest New Drugs. 2015 Oct;33(5):1048-57. Chun SM. et al. PLoS One. 2015 Mar 17;10(3):e0119379. Hwang JJ. et al. Invest New Drugs. 2012 Aug;30(4):1434-42. Oh ET. et al. Invest New Drugs. 2012 Apr;30(2):435-42. |

|

시장규모 |

2016년 세계 주요 8개국의 췌장암 치료제 시장 규모는 19억 달러(2조3500억 원)로 추산되며, 2021년 글로벌 췌장암 치료제의 시장 규모는 29억 달러(약 3조 원) 규모로 예측됨(GBI Research). |

| 기타 | 보건복지부의 분자표적항암제 CG-745 임상개발 과제로 선정되어 3년간 26억원 지원 받음 보건복지부의 분자표적항암제의 췌장암 임상연구 과제로 선정되어 3년간 48억원 지원 받음 |

⑤ 품목 : Ivaltinostat_골수이형성증후군(CG-745)

|

구 분 |