|

|

대표이사확인서_'23년반기 |

반 기 보 고 서

(제 16 기 2분기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023 년 8 월 11 일 |

| 제출대상법인 유형 : | 채권 등 상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 풀무원식품 주식회사 |

| 대 표 이 사 : | 김 진 홍 |

| 본 점 소 재 지 : | 충청북도 음성군 대소면 삼양로 730-27 |

| (전 화) 043-879-4500 | |

| (홈페이지) http://www.pulmuone.co.kr | |

| 작 성 책 임 자 : | (직 책) 회계담당 (성 명) 장효진 |

| (전 화) 02-2140-2977 | |

【 대표이사 등의 확인 】

|

|

대표이사확인서_'23년반기 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

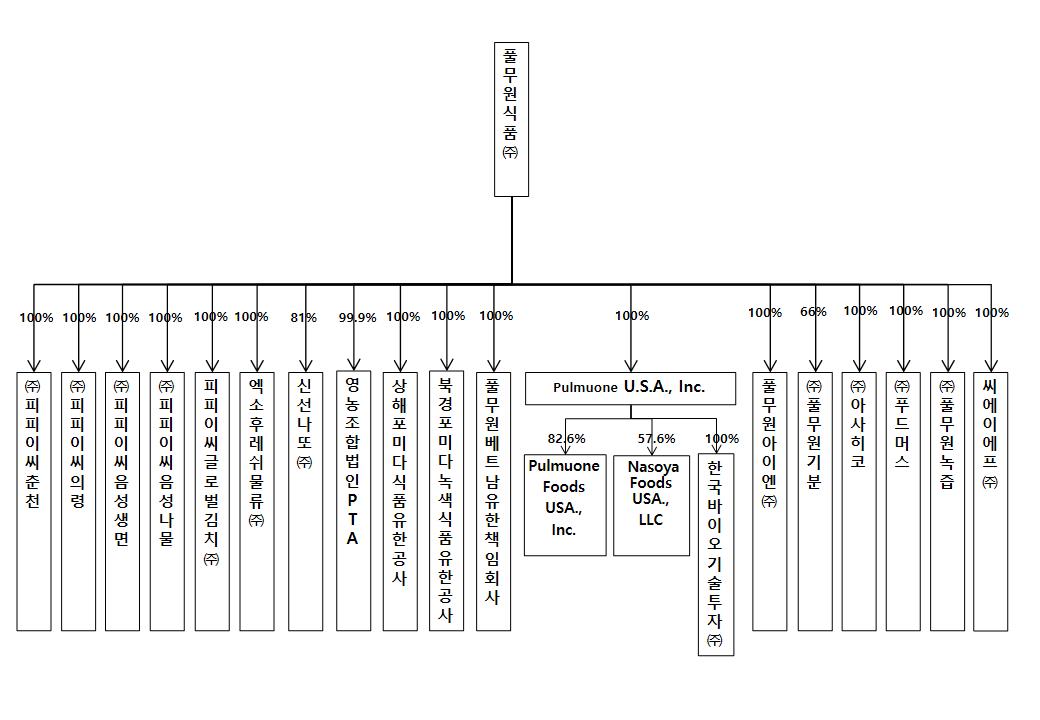

2023년 06월 30일 현재 지배회사의 연결대상 종속기업은 21개입니다.

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 20 | 1 | - | - | 7 |

| 합계 | 20 | 1 | - | - | 7 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주1) 기초는 2023년 1월 1일, 기말은 2023년 6월 30일 기준 입니다.

주2) 풀무원식품㈜은 지배회사로서 연결대상회사수에서 제외되어 있습니다.

주3) 주요 종속회사 여부 판단 기준은 최근사업연도말 자산총액이 지배회사 자산총액의 10% 이상이거나 최근사업연도말 자산총액이 750억원 이상입니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

씨에이에프(주) | 주식취득으로 인한 연결자회사 편입 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 '풀무원식품 주식회사' 이며 영문으로는 'Pulmuone Foods Co., Ltd. 으로 표기합니다.

다. 설립일자 및 존속기간

당사는 2008년 7월 1일 (주)풀무원(구, (주)풀무원홀딩스)의 인적분할을 통해 설립되었습니다.

2010년 4월 1일 부로 '주식회사 풀무원'을 '풀무원식품 주식회사'로 상호변경 하였습니다.

지주회사 (주)풀무원(구, (주)풀무원홀딩스)은 2008년 7월 1일 인적분할을 통해 지주회사로 출범하여 사업을 영위하고 있으며, 2014년 4월 7일(등기일) 사명을 (주)풀무원홀딩스에서 (주)풀무원으로 변경하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 충북 음성군 대소면 삼양로 730-27

전화번호 : 043-879-4500

홈페이지 : http:// www.pulmuone.co.kr

마. 회사사업 영위의 근거가 되는 법률

<해당사항 없음>

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

주1) 당사는 한국중견기업연합회에서 제공하는 중견기업 판단 기준(규모기준, 자산총액기준, 독립성기준)에 해당(규모 : 3년 평균 매출액 1,000억원 초과, 자산총액 : 자산총액 5,000억원 이상, 독립성 : 자산총액 5천억원 이상인 법인의 피출자 기업, 관계기업에 속하는 기업, 상호출자제한기업집단 등에 속하지 않은 기업, 자산총액 10조원 이상의 법인(외국법인 포함)이 출자하지 않은 기업)하므로 중견기업에 해당합니다.

주2) 당사는 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다.

사. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사 정관상 정하고 있는 사업 목적의 사항은 아래와 같으며, 영업부문은 식품제조유통사업부문, 건강케어제조유통사업, 식품서비스유통사업부문, 해외부문으로 구분하고 있습니다.

▶ 회사가 영위하는 목적사업

| 목적사업 |

| 1. 자회사의 주식 또는 지분을 취득, 소유함으로써 자회사의 제반 사업내용을 지배하고 경영사항을 지도 및 정리 육성하는 지주사업 2. 자회사 등(자회사 및 손자회사를 말함)에 대한 자금 및 업무지원 사업 3. 자회사 등에 대한 자금지원을 위한 자금조달 사업 4. 자회사 등과 공동상품의 개발ㆍ판매 및 설비ㆍ전산시스템 등의 공동활용 등을 위한 사무지원 5. 경영자문 및 컨설팅업 6. 광고물제작 및 광고업무대행업 7. 신기술 개발 및 연구용역사업 8. 신기술 관련 투자, 관리 운영사업 및 창업지원 사업 9. 바른식생활을 하기 위한 식품 제조업 10. 바른식생활을 위한 농원 경영업 11. 바른식생활을 권장하기 위한 판매 및 유통사업 12. 의약품 및 기타 화학약품 제조 판매업 13. 수.출입업 14. 부동산 매매 임대업 15. 창고업 16. 박물관 운영업 17. 전자상거래업 18. 통신판매업 19. 제품의 위탁생산, 판매업 20. 용역 제공업 21. 일반 음식점업 및 휴게 음식점업 22. 휴게소업(음식,숙박,레저,문화,주유소 등 휴게소 사업을 위한 부대사업일체) 23. 고속도로 휴게소.주유소 등 시설설치, 관리 및 운영에 관한 위수탁 24. 담배 도.소매업 25. 차량용 주유소 운영업 26. 차량용 가스 충전업 27. 기념품, 식음료, 다류 및 주류 판매업 28. 무인점포 도 ·소매업 29. 위 각호에 부대되는 사업일체 |

[식품제조유통사업부문]

건강지향적 신선식품음료군을 제조 또는 소싱하여 B2C 또는 B2B 채널을 통해 제공하고 있습니다. 풀무원식품㈜은 ㈜푸드머스와 운영효율 및 시너지를 창출하며 함께 운영되고 있으며, 그 외 ㈜풀무원녹즙이 있습니다.

[건강케어제조유통부문]

풀무원식품㈜ 의 FI사업 부문에 해당하며, 고객의 생애(연령) / 생활주기(상황,목적)에 맞추어 다르게 영양설계된 식품과 식단을 제안하는 D2C사업입니다.

[식품서비스유통사업부문]

풀무원식품㈜ 의 휴게소 부문에 해당하며, 사업장에서 음식을 조리하여 고객이 필요한 음식료/서비스 등을 구입할 수 있는 기회를 제공하는 사업입니다.

[해외부문]

해외부문은 Pulmuone USA, ㈜아사히코, 푸메이뚜어식품 등을 포함하고 있습니다.

| 구분 | 영업부문 | 해당법인 | 주요생산 및 판매제품 유형 |

| 국내 | 식품제조 유통사업 (14개법인) |

풀무원식품(주), (주)피피이씨춘천, (주)피피이씨의령, (주)피피이씨음성나물, (주)피피이씨음성생면, 피피이씨글로벌김치(주), (주)풀무원기분, (주)푸드머스, 신선나또(주), 풀무원아이엔(주), (주)풀무원녹즙, 엑소후레쉬물류(주), 영농조합법인피티에이, 씨에이에프(주) |

두부, 면, 나물, 농/수/축산물, 신선식품 물류대행 등 |

| 건강케어제조유통사업 | 풀무원식품(주) FI 사업부 | 디자인밀, 출출박스 등 | |

| 식품서비스유통사업 | 풀무원식품(주) 휴게소부문 | 휴게소 사업 | |

| 해외 | 해외 (8개법인) |

상해포미다식품유한공사, 북경포미다녹색식품유한공사, Pulmuone U.S.A., Inc., Pulmuone Foods U.S.A., Inc., Nasoya Foods USA, LLC, (주)아사히코, 풀무원베트남유한책임회사 (Pulmuone Vietnam Co., Ltd.), 한국바이오기술투자(주) | 면류, 떡류, 두부류, 경영자문 등 |

주1) 피피이씨글로벌김치(주)는 2018년 4월 17일 부로, 풀무원식품(주)에서 물적분할되었습니다.

주2) (주)풀무원녹즙은 2019년 5월 1일부로 주식교환에 의해 풀무원식품(주)의 종속기업으로 편입되었습니다.

주3) 풀무원베트남유한책임회사는 2019년 12월 5일부로 부로 신설되었으며, 풀무원식품㈜의 자회사입니다.

주4) 건강케어제조유통사업은 풀무원식품 법인의 FI 사업부 영업부문으로, 식품서비스유통사업은 풀무원식품 법인의 휴게소 영업부문으로 별도 법인수는 표시하지 않았습니다.

주5) 씨에이에프(주)는 2023년 1월 31일부 주식취득에 의해 풀무원식품(주)의 종속기업으로 편입되었습니다.

상세한 사업의 내용에 대해서는 동 공시서류의 'Ⅱ.사업의 내용'을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

당사의 신용평가 등급은 아래와 같습니다.

| 평가일 | 평가대상 유가증권 |

평가대상유가증권의 신용등급 |

신용평가 전문기관명 |

평가구분 | 평가기관 신용등급 체계 |

해당신용등급의 의미 |

| 2018-05-11 | 66회 무보증공모사채 | A- | 한국기업평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다 |

| 2018-06-04 | 66회 무보증공모사채 | A- | 한국신용평가 | 정기평가 | AAA~D | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 |

| 2018-09-20 | 67회 무보증공모사채 | A- | 한국기업평가 | 본평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다 |

| 2018-09-21 | 67회 무보증공모사채 | A- | NICE신용평가 | 본평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| 2019-05-02 | 67회 무보증공모사채 | A- | NICE신용평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| 2019-05-09 | 66회 무보증공모사채 | A- | 한국신용평가 | 정기평가 | AAA~D | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 |

| 2019-06-05 | 66, 67회 무보증공모사채 | A- | 한국기업평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다 |

| 2019-09-25 | 68회 무보증공모사채 | A- | NICE신용평가 | 본평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| 2019-09-25 | 68회 무보증공모사채 | A- | 한국신용평가 | 본평가 | AAA~D | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 |

| 2020-06-04 | 67회 무보증공모사채 | A- | 한국기업평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다 |

| 2020-06-11 | 67, 68회 무보증공모사채 | A- | NICE신용평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| 2020-06-16 | 68회 무보증공모사채 | A- | 한국신용평가 | 정기평가 | AAA~D | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 |

| 2021-06-03 | 68회 무보증공모사채 | A- | 한국신용평가 | 정기평가 | AAA~D | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음 |

| 2021-06-04 | 67회 무보증공모사채 | A- | 한국기업평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. |

| 2021-06-16 | 67, 68회 무보증공모사채 | A- | NICE신용평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| 2021-09-15 | 70회 무보증공모사채 | A- | 한국기업평가 | 본평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. |

| 2021-09-16 | 70회 무보증공모사채 | A- | NICE신용평가 | 본평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| 2022-04-25 | 70회 무보증공모사채 | A- | 한국기업평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. |

| 2022-05-12 | 68회 무보증공모사채 | A- | 한국신용평가 | 정기평가 | AAA~D | 원리금 상환가능성이 높지만 상위등급에 비해 경제여건 및 환경변화에 따라 영향을 받기 쉬운 면이 있다. |

| 2022-05-13 | 68, 70회 무보증공모사채 | A- | NICE신용평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| 2023-06-12 | 70회 무보증공모사채 | A- | 한국기업평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. |

| 2023-06-22 | 70회 무보증공모사채 | A- | NICE신용평가 | 정기평가 | AAA~D | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| - | - | - | - |

<해당사항 없음>

[㈜피피이씨음성생면]

가. 회사의 법적, 상업적 명칭

회사의 자회사로 '주식회사 피피이씨음성생면'이 있으며, 영문으로는 'PPEC Eumsung Fresh Noodle Co., Ltd.' 으로 표기합니다.

나. 설립일자 및 존속기간

㈜피피이씨음성생면은 바른식생활을 위한 식품제조업을 목적으로 2003년 3월 10일에 설립되었습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 충북 음성군 대소면 삼양로 730-27

전화번호 : 043-879-4500

홈페이지 : http://www.pulmuone.co.kr

라. 주요 사업의 내용

㈜피피이씨음성생면은 바른식생활을 위한 우동, 냉면, 라면, 소스, 장, 분말스프, 건더기 등의 식품을 제조하는 회사입니다.

[엑소후레쉬물류㈜]

가. 회사의 법적, 상업적 명칭

회사의 명칭은 '엑소후레쉬물류㈜'이며 영문으로는 'Exofresh Logistics Co., Ltd.'으로 표기합니다.

나. 설립일자 및 존속기간

회사는 식료품 배송 및 유통사업을 목적으로 1997년 12월 30일 설립되었습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 경기도 용인시 기흥구 천명산로 2

전화번호 : 031-899-8900

홈페이지 : http://www.exofresh.co.kr

라. 주요 사업의 내용

회사는 냉장/냉동/상온 식품 및 식자재의 물류대행을 주요 사업으로 하는 종합물류 기업입니다.

[㈜풀무원녹즙]

가. 회사의 법적, 상업적 명칭

회사의 명칭은 '㈜풀무원녹즙'이며 영문으로는 'Pulmuone Greenjuice Co., Ltd.'으로 표기합니다.

나. 설립일자 및 존속기간

㈜풀무원녹즙은 2003년 3월 13일 ㈜풀무원의 녹즙사업부문을 물적분할하여 설립되었으며, 2005년 1월 1일 영업부문을 물적분할하여 ㈜풀무원녹즙판매를 설립하였습니다. 이후 2009년 1월 2일 ㈜풀무원녹즙과 ㈜풀무원녹즙판매는 풀무원건강생활㈜에 합병되었습니다.

풀무원건강생활㈜는 각 부문의 업종 전문화 및 핵심역량 강화를 목적으로 2019년 3월 5일 부로 ㈜풀무원녹즙(존속법인)과 풀무원건강생활㈜(신규법인)으로 분할되었습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 충청북도 증평군 도안면 원명로 35

전화번호 : 02-2186-8500

홈페이지 : https://greenjuice.pulmuone.com

라. 주요 사업의 내용

회사는 녹즙, 발효유, 비가열 과채 음료의 배달 등을 주요사업으로 하며 고객의 건강 증진에 기여하고 있습니다.

[㈜푸드머스]

가. 회사의 법적, 상업적 명칭

회사의 명칭은 '㈜푸드머스'이며 영문으로는 'Foodmerce Co., Ltd.'으로 표기합니다.

나. 설립일자 및 존속기간

회사는 ㈜풀무원푸드앤컬처(구. ㈜이씨엠디)의 식재유통부문을 분리하여 2000년 4월 3일 설립되었습니다.

다. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 경기 용인시 처인구 원삼면 맹리로 2번길 31

전화번호 : 031-333-2018

홈페이지 : http://www.foodmerce.com

라. 주요 사업의 내용

회사는 안전한 식자재를 엄선하여 고객에게 제공하는 식자재 전문유통기업입니다.

[Pulmuone U.S.A., Inc][Pulmuone Foods U.S.A., Inc][Nasoya Foods USA, LLC]

가. 회사의 법적, 상업적 명칭

회사의 명칭은 'Pulmuone U.S.A., Inc.'입니다.

회사의 자회사로 'Pulmuone Foods USA, Inc.', 'Nasoya Foods USA, LLC', '한국바이오기술투자㈜'가 있습니다.

나. 설립일자 및 존속기간

Pulmuone U.S.A., Inc.는 미국시장에서의 식품제조업을 주사업 목적으로 1991년 1월 14일에 설립되었습니다.

Pulmuone Foods USA, Inc.는 미국시장에서의 식품제조업을 주사업 목적으로 1998년 2월 8일에 설립되었습니다.

Nasoya Foods USA, LLC는 미국시장에서의 식품제조업을 주사업 목적으로 2016년 5월 4일에 설립되었습니다.

다. 본사의 주소, 전화번호

[Pulmuone U.S.A., Inc와 Pulmuone Foods USA., Inc]

주소 : 2315 Moore Ave. Fullerton, CA 92833

전화번호 : 714-578-2800

홈페이지 : http://www.pulmuonefoodsusa.com

[Nasoya Foods USA, LLC]

주소 : One New England Way Ayer, MA 01432

전화번호 : 1-800-328-8638

홈페이지 : http://www.nasoya.com

라. 주요 사업의 내용

회사는 음식료품 제조업을 주요 사업으로 하는 기업 입니다.

[㈜아사히코]

가. 회사의 법적, 상업적 명칭

회사의 명칭은 '㈜아사히코(구. 아사히식품공업㈜)'이며 영문으로는 'Asahico Corporation'으로 표기합니다.

2016년 2월 5일 사명을 아사히식품공업㈜에서 ㈜아사히코로 변경하였습니다.

나. 설립일자 및 존속기간

㈜아사히코(구. 아사히식품공업㈜)는 일본시장에서 대두사업 제조를 주사업 목적으로 2014년 6월 2일에 인수하였습니다.

㈜아사히코(구. 아사히식품공업㈜)가 홈식품㈜를 2015년 7월 1일에 흡수합병하였습니다.

다. 본사의 주소, 전화번호

주소 : 도쿄 신주쿠구 니시신주쿠 3가 6-4, CIRCLES 니시신주쿠 7층

전화번호 : 03-6258-5462

홈페이지: http://www.asahico.co.jp

라. 주요 사업의 내용

회사는 두부/유부류의 제조, 가공 및 판매를 주요 사업으로 하는 기업입니다.

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

회사의 본점소재지는 충청북도 음성군 대소면 삼양로 730-27 입니다.

최근 5사업연도 간 변동사항은 없습니다.

나. 경영진 및 감사의 중요한 변동

당사 2023년 6월 30일 기준 사내이사 5인(김진홍, 한영호,이우봉, 이상부, 김종헌)으로 구성되어 있으며, 대표로는 김진홍 이사, 한영호 이사, 이우봉 이사의 각자대표입니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 12월 31일 | 임시주총 | 사내이사 이정언 | - | 사내이사 이우봉 |

| 2019년 03월 26일 | 정기주총 | - | - | 사외이사 윤상구 |

| 2019년 03월 27일 | - | 대표이사 이효율 | - | - |

| 2021년 03월 25일 | 정기주총 | 대표이사 김진홍 | - | 대표이사 박남주 |

| 2021년 07월 01일 | 임시주총 | 대표이사 박광순 대표이사 이우봉 |

- | 대표이사 이효율 |

| 2021년 12월 31일 | 임시주총 | 사내이사 김종헌 | - | 대표이사 이정언 |

| 2022년 11월 04일 | 임시주총 | - | 사내이사 이상부 | - |

| 2023년 02월 02일 | 임시주총 | 대표이사 한영호 | - | 대표이사 박광순 |

다. 최대주주의 변동

최근 5사업연도 간 변동사항은 없습니다.

※ 최대주주 관련 자세한 사항은 「VII. 주주에 관한 사항」을 참조하시기 바랍니다.

라. 상호의 변경

최근 5사업연도 간 변동사항은 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

최근 5사업연도 간 변동사항은 없습니다.

바. 회사가 합병등을 한 경우 그 내용

합병 등에 관한 자세한 사항은 「Ⅲ. 재무에 관한 사항」의 '8. 기타 재무에 관한 사항'을 참조하시기 바랍니다.

사. 회사의 업종 또는 주된 사업의 변화

최근 5사업연도 간 변동사항은 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

최근 5사업연도 간 변동사항은 없습니다

자. 연혁

[풀무원식품㈜] [㈜피피이씨음성생면]

| 일자 | 내역 |

| 2008.07 | ㈜풀무원홀딩스(구. ㈜풀무원)의 인적분할을 통해 ㈜풀무원 설립 |

| 2008.09 | 현물출자로 인해 최대주주가 '남승우'에서 ㈜풀무원홀딩스로 변경 |

| 2009.02 | 이효율 대표이사 추가 선임 |

| 2009.03 | ㈜풀무원홀딩스와의 포괄적 주식교환, ㈜풀무원홀딩스의 100% 자회사 편입 |

| 2009.03 | 이효율 단독 대표이사 체제 변경 |

| 2009.04 | 유가증권시장에서 상장폐지 |

| 2009.12 | ㈜풀무원 이효율 대표이사, 사장 선임 |

| 2010.04 | 풀무원식품㈜로 사명 변경 |

| 2010.11 | 바른먹거리 확인 캠페인 전개 |

| 2010.12 | 공정거래 자율준수(CP) 우수 등급(AA) 획득 |

| 2011.08 | 고객만족경영 위한 'CCMS' 3차 재인증 획득 |

| 2011.09 | '어린이 기호식품 신호등 표시제' 첫 도입 |

| 2011.10 | 사회복지법인 '강화도 우리마을'과 '콩나물 생산 위탁 및 납품에 관한 양해각서(MOU)'체결 |

| 2011.12 | 유기농 두부, 저탄소상품 인증 획득 (주관 : 환경부,한국환경산업기술원) |

| 2012.03 | 풀무원, 경북 영양군과 '농업발전 및 한국식품산업 발전을 위한 업무협력 약정(MOU)' 을 체결 |

| 2012.12 | 여성가족부 주최 가족친화기업 인증 획득 |

| 2013.07 | 자연은맛있다, 국내 라면 최초로 말레이시아 정부 기관 'JAKIM(자킴)'의 할랄 인증 획득 |

| 2013.10 | 국산콩 산업 발전과 국산콩 소비 활성화 기업으로 선정, '밭작물 산업 육성 유공 기업' 농림축산식품부 장관 표창 |

| 2013.11 | 일본 식품기업 '이세'와 합작회사를 설립하여 중국시장 계란가공사업 본격화 |

| 2013.12 | ㈜풀무원기분 설립 |

| 2014.02 | 북경델리카식품유한공사 설립 |

| 2014.06 | ㈜아사히코(구. 아사히식품공업㈜) 인수 |

| 2014.06 | 풀무원식품㈜, 5회 연속 CCM(소비자중심경영)인증 획득 |

| 2014.09 |

중국 계란가공사업 본격 진출 (조미반숙란, 온천란 2종 출시) |

| 2014.10 |

프리미엄 어묵 시장 본격 진출 (알래스칸특급 12종 출시) |

| 2014.10 | 자연은맛있다, HACCP(Hazard Analysis and Critical Control Point : 위해요소 중점관리기준) 인증 |

| 2015.07~08 | 민간기업 최초 김 신품종 개발(풀무해심(7월), 풀무노을(8월)) 및 국립수산과학원으로부터 품종보호권 획득 |

| 2015.09 | 2015 대한민국 올해의 녹색상품 선정 (6가지 국산재료 동치미 평양물냉면) |

| 2015.10 | 2015 대한민국마케팅대상(KMA) 브랜드고객만족도(BCSI) 두부 부문 1위 선정 |

| 2016.03 | 10년 연속 51개 협력기업 동반성장 간담회 개최 |

| 2016.04 | 풀무원식품㈜ 음성두부공장, ㈜피피이씨음성나물, ㈜피피이씨음성생면 3개 공장 사측과 노사상생공동협력 공동선언 |

| 2016.07 | 2016 대한민국 올해의 녹색상품 선정 (국산콩두부, 올가 정자점) |

| 2016.08 | 자연은맛있다 육개장칼국수, 판매 2천만 개 돌파 |

| 2016.09 | 아임리얼 스무디 3종, 누적 판매 100만개 돌파 |

| 2016.11 | 자연은맛있다 육개장칼국수, 국내 라면시장 'TOP 10' 진입 |

| 2016.12 | 풀무원식품㈜ '공정거래 자율준수 프로그램' AA등급 획득 |

| 2017.01 | 자연은맛있다 육개장칼국수, '2017년 대한민국 퍼스트브랜드 대상' 특별상 수상 |

| 2017.03 | 11년 연속 협력기업 동반성장 간담회(베스트파트너스데이) 개최 |

| 2017.06 | 자연은맛있다, 생면식감으로 브랜드 리뉴얼 |

| 2017.07 | 2017 대한민국 올해의 녹색상품 제품 선정 (어린잎 샐러드 4종) |

| 2017.12 | 풀무원식품㈜, 10년 연속 CCM(소비자중심경영)인증 획득 |

| 2018.01 | 풀무원식품㈜, 전남 신안군과 수산물 협력 사업 MOU 체결 |

| 2018.03 | 풀무원식품㈜, 동반성장위원회와 협력기업을 위한 동반성장 및 상생협력 협약 체결 |

| 2018.05 | 냉동 가공식품 최초, 디즈니와 콜라보한 제품 토이쿠키 미키친구들 출시 |

| 2018.05 | 음성두부공장 근로자대표, 근로자의날 정부포상 국무총리표창 수상 |

| 2018.05 | 생면식감 탱탱비빔쫄면 출시 보름만에 100만 봉지 판매 |

| 2018.06 | 협력기업 49개사와 상생 위한 동반성장 아카데미 개최 |

| 2018.07 | 풀무원식품㈜, 괴산 나또공장 신축 |

| 2018.08 | 고용노동부 주최, 노사발전재단 주관, '2018 노사문화 우수기업' 선정 |

| 2018.09 | 2018 대한민국 올해의 녹색상품 선정 (풀무원 동물복지 목초란) |

| 2018.11 | 풀무원식품㈜, 제1회 중국 국제수입박람회 참여 |

| 2018.12 | 박남주 대표이사, 노사문화 유공 정부포상 은탑산업훈장 수상 |

| 2019.02 | 생가득 호떡만두, 겨울 군만두 시장점유율 1위 |

| 2019.05 | 풀무원식품㈜, 글로벌 김치공장 신축 |

| 2019.06 | 풀무원 김치, 미국 최대 유통매장 월마트(Walmart), 미국 동부 유통강자 퍼블릭스(Publix) 전점 입점 |

| 2019.06 | 얇은피꽉찬속 만두, 출시 한달 만에 120만 봉지 판매 (냉동만두 카테고리 시장점유율 2위) |

| 2019.08 | 풀무원식품㈜, 풀무원김치 미국 전역 1만 개 매장 확대 유통 |

| 2019.09 | 풀무원식품㈜, LG전자와 '간편식 자동조리 클라우드 서비스를 위한 MOU' 체결 |

| 2019.10. | 풀무원식품㈜, 식품기업 최초 기상청 주관 '날씨경영 우수기업' 선정 |

| 2019.11 | 풀무원식품㈜, '김치산업 진흥 및 시장 활성화를 위한 상생협약' |

| 2019.12 | 풀무원식품㈜, '2019 대한민국 동물복지대상' 농림부장관상 수상 |

| 2019.12 | 풀무원식품㈜, 12년 연속 CCM(소비자중심경영) 인증, '명예의 전당' 등재 |

| 2020.02 | 풀무원식품㈜, 키자니아 부산에 '동물복지 달걀 농장' 어린이 체험관 오픈 |

| 2020.04 | 풀무원식품㈜, 얄피만두 출시 1년만에 누적 판매량 2천만 봉지 돌파 |

| 2020.07 | 한국 기후 최적화된 나또 발효실 특허 '온도 편차가 저감된 발효실의 설계' 취득 |

| 2020.09 | 동반성장지수 평가 '최우수' 등급 획득 |

| 2020.11 | 국산콩두부 10종 '글로벌 탄소발자국 인증’ 획득 |

| 2020.12 | 풀무원식품㈜, 동반성장위원회와 '혁신주도형 임금격차 해소 운동' 협약 체결 |

| 2021.01 | 美·日에 한국식 치즈 핫도그 1,000만 개 수출 |

| 2021.03 | 김진홍 대표이사 선임 |

| 2021.04 | 로스팅 라면 '자연은 맛있다 정백홍' 1,000만 봉 판매 |

| 2021.06 | 풀무원식품㈜, 식품기업 최초 14년 연속 CCM(소비자중심경영) 인증 |

| 2021.06 | 단백질 음료 'It’s 프로틴' 출시 3개월 만에 100만 병 판매 |

| 2021.06 | '두부면', 출시 1년 만에 500만 개 판매 돌파 |

| 2021.10 | '바다섬김', 한글날 가장 '아름다운 상표' 문체부장관상 수상 |

| 2021.11 | 중국 국제수입박람회 4년 연속 참가 |

| 2021.11 | 풀무원, 식물성 단백질로 만든 대체육 美 웰빙푸드 체인 입점...식물성 대체육 사업 본격화 |

| 2021.11 | 풀무원, 시니어 케어푸드 ‘풀스케어’ 국내 첫 고령친화우수식품으로 지정 |

| 2021.12 | 풀무원 두부바, 日서 ‘2021 최고의 히트상품 편의점 부문 대상’선정 |

| 2021.12 | 한국식 식물성 직화불고기로 국내 대체육 사업 본격화 |

| 2022.01 | 국내 히트작 얄피만두 美 현지 생산 통해 미주 시장 진출 |

| 2022.02 | '풀무원 두부바', 日서 누적 판매 1천만 개 돌파 |

| 2022.04 | 풀무원식품㈜ 최첨단 두부 생산 베이징 2공장 준공, 중국 전역 사업 확대 가속화 |

| 2022.05 | 美 월마트 매장에 한국서 생산한 전통 김치 첫 입점, 판매 개시 |

| 2022.05 | '두부면', 출시 2년 만 누적 판매 1천만 개 돌파 |

| 2022.07 | '얄피꽉찬 한식교자' 출시 1개월여 만에 누적 판매 100만 개 돌파 |

| 2022.08 | 지속가능식품 전문 브랜드 '지구식단' 론칭 |

| 2022.11 | 중국국제수입박람회 5년 연속 참가 |

| 2022.11 | 베이징 1공장에 최첨단 파스타 생산라인 증설 |

| 2023.03 | 미국 식품박람회 참가 |

| 2023.03 | 동반성장위원회와 '양극화 해소 자율협약' 체결 |

| 2023.03 | 우수 협력기업과 '원더풀 협의회' 발족 |

| 2023.04 | 지구의 날 기념 지속가능성 체험 팝업스토어 ‘지구식단 캠퍼스’ 운영 |

| 2023.06 | 식품기업 최초 16년 연속 CCM(소비자중심경영) 인증 획득 |

[엑소후레쉬물류㈜]

| 일자 | 내 역 |

| 2006.12 | ㈜피엘프로퍼티스 흡수합병 |

| 2007.05 | 푸드머스 물류 대행 확대(식자재재고) |

| 2007.05 | 일부를 분할하여 ㈜푸드머스에 분할 합병 |

| 2007.07 | 양지센터 증축(5,000㎡) |

| 2008.12 | 음성Hub물류센터 건축 설계 진행 |

| 2009.12 | 대표이사 김경남에서 이효율로 변경 |

| 2011.03 | 음성 저온 자동화 물류센터 완공 및 Open |

| 2012.05 | 영남복합화물터미널 내 칠곡 통합 물류센터 Open |

| 2012.07 | 화물자동차운송주선사업 허가증 취득 |

| 2013.06 | 전북물류센터 Open |

| 2013.12 | 2013년 우수 친환경교통 사업장 선정 |

|

2014.05 |

2014년 녹색물류 전환사업자 선정 및 협약체결 |

| 2017.09 | 군포물류센터 Open |

| 2018.11 | 물류센터(음성, 용인, 양지) ISO14001, OHSAS18001 인증 |

| 2019.04 | 부천통합센터 Open |

| 2021.09 | 울주물류센터 Open |

| 2022.04 | 음성 물류센터·양지 물류센터 국내 식품 물류센터 최초 해썹(HACCP) 인증 1, 2호 획득 |

[㈜푸드머스]

| 일자 | 내 역 |

| 2005.08 | 제환주 대표이사 취임 |

| 2006.01 | 푸드머스와 풀무원 푸드서비스 합병, 식재안전센터 설립 |

| 2007.03 | 종합 식재료 전문 브랜드 '본앤선' 출시, 비기업형 외식시장 진출 |

| 2007.06 | 전산 발주시스템(ERS, ERP System) Open |

| 2007.11 | 푸드머스 양지물류센터 내 농산물집배센터 오픈 |

| 2008.01 | 식자재안전센타 자가품질분석기관 지정 |

| 2009.02 | 식자재안전센타 GAP(Good Agricultural Practices) 인증기관 지정 |

| 2009.03 | 3HS 사업(환경, 보건, 식품 위생) 사업 개시, ㈜ 한국 이콜렙 MOU 체결 |

| 2009.08 | 상품연구소 설립 |

| 2009.10 | 영유아 전문 브랜드 '우리아이' 런칭 |

| 2010.01 | CCMS 도입 선포 |

| 2010.03 | 식재안전센터 국가 공인 검사기관 지정 |

| 2010.04 | 식재안전센터 축산물 위생 검사기관 지정 |

| 2010.08 | 제1회 Restaurant Food Fair 개최 |

| 2010.11 | CCMS 인증 획득(공정거래위원회) |

| 2010.12 | 공정거래 자율준수(CP) 우수 등급(AA) 획득 |

| 2012.04 | 당진급식지원센터 MOU 체결 |

| 2012.05 | C&D센터 GAP(Good Agricultural Practices)시설 인증 획득 |

| 2012.06 | Foodmerce Expo Center 개관 |

| 2012.11 | 경기도 파주시 보육정보센터 MOU 체결 |

| 2012.12 | 공정거래위원회로부터 공정거래위원장상 표창 |

| 2012.12 | 환경부 산하 수도권대기환경청으로부터 녹색교통우수사업장상 표창 |

| 2012.12 | 이효율 대표이사 취임 |

| 2013.05 | 서울사무소 소재지 변경 (서울 강남구 수서동) |

| 2014.12 | CCM(소비자 중심경영 : Consumer Centered Management) 재인증 |

| 2015.02 | 풀스키친 부산분원 오픈 |

| 2015.03 | 부산 동의과학대학교와 산학협동 체결 |

| 2015.03 | 사회적기업 '청밀'과 소외계층 지원을 위한 MOU 체결 |

| 2015.07 | 푸드머스, 경기도 맹리(孟里) 지역 농가와 MOU 체결 |

| 2016.01 | ㈜푸드머스 '공정거래 자율준수 프로그램' 우수등급 획득 |

| 2016.01 | '바른선'브랜드 제품 Package Design 전면 리뉴얼 |

| 2016.07 | 푸드머스 농림축산식품부와 GAP(Good Agricultural Practices) 농산물 확대를 위한 상생협력 MOU 체결 |

| 2016.08 | 푸드머스 양지센터 증축 완료 및 Open |

| 2017.03 | 성남고령친화종합체험관 MOU 체결 |

| 2017.05 | H&C(Health & Care) 대표 시니어 시설 업무협약 체결 (서초노인요양센터, 롱라이프그린케어) |

| 2017.09 | 푸드머스 GAP 센터 구축 및 사업장 공급 진행 |

| 2018.01 | 한국오리협회 주관 농림축산식품부 장관상 표창 |

| 2018.01 | 한국어린이집총연합회 MOU 체결 |

| 2018.02 | 익산시, 익산원예농협과 MOU 체결 |

| 2018.02 | ㈜선진F&S와 동물복지 육가공품 확대 MOU 체결 |

| 2018.03 | 풀스키친 대전분원 오픈 |

| 2019.01 | 윤희선 대표이사 취임 |

| 2019.01 | 한국지역아동센터연합회 MOU 체결 |

| 2019.04 | 푸드머스 브랜드 재정비 (풀스키친, 풀스키즈, 풀스케어, 바로미식) |

| 2019.05 | 서울노인복지센타 MOU 체결 |

| 2019.05 | 온프렌즈 전국지역아동센터협의회 MOU 체결 |

| 2019.05 | 울산 북구,남구,동구 어린이급식관리지원센터 MOU 체결 |

| 2019.05 | 복지유니온 MOU 체결 |

| 2019.07 | 용인시 지역아동센터 연합회 MOU 체결 |

| 2019.07 | 에듀케어아카데미 MOU 체결 |

| 2019.11 | 김제 급식관리지원센터 MOU 체결 |

| 2019.12 | 포항시 지역아동센터 연합회MOU 체결 |

| 2020.02 | 교원위즈 '위즈아일랜드 놀이학교' MOU 체결 |

| 2020.08 | 국제한식조리학교 MOU 체결 |

| 2020.09 | 아리아케어코리아 MOU 체결 |

| 2021.03 | 전국시군구육아종합지원센터 협의회 MOU 체결 |

| 2021.03 | 경기도국공립어린이집연합회 MOU 체결 |

| 2021.03 | 롯데하이마트 '키즈캅'(어린이집 방역서비스) MOU 체결 |

| 2021.04 | 부산시 기장군어린이급식관리지원센터 MOU 체결 |

| 2021.05 | 부산시 동래구어린이급식관리지원센터 MOU 체결 |

| 2021.06 | 영천시어린이급식관리지원센터 MOU 체결 |

| 2021.10 | 웰빙푸드(자담치킨) MOU 체결 |

| 2022.02 | 레고랜드 코리아 리조트 (어린이집/유치원 체험 활동) MOU 체결 |

| 2022.04 | 대구 어린이집 연합회, 어린이의 건강한 성장 돕기를 위한 MOU 체결 |

| 2022.05 | 남양주 시니어클럽, 시니어 일자리 개발 및 지원을 위한 MOU 체결 |

| 2022.06 | 코엑스 아쿠라이룸, 영유아 체험활동 확대 MOU 체결 |

| 2022.06 | 경산시 어린이집 연합회와 '영유아 올바른 식습관 형성' MOU 체결 |

| 2022.06 | 시니어 전문 브랜드 '풀스케어' 2종 농식품부/해수부로부터 고령친화우수식품 지정 |

| 2022.08 | 한살림, 농협식품 바른먹거리 제공을 위한 3자 MOU체결 |

| 2022.09 | 중앙급식관리지원센터, '바른먹거리 공급'을 위한 MOU체결 |

| 2022.10 | 강남구어린이급식관리지원센터, '영유아 올바른 식습관 형성' MOU체결 |

| 2022.11 | CCM 7회 연속 인증 획득 |

| 2023.02 | 포항시학교급식지원센터, '영유아 올바른 식습관 형성' MOU 체결 |

| 2023.03 | 경기도어린이집연합회 국공립분과위원회와 '영유아 올바른 식습관 형성' 위한 MOU 체결 |

| 2023.03 | 울진유통농업회사법인, 지역농산물 판로 개척을 위한 MOU 체결 |

| 2023.05 | 고양시 육아종합지원센터에서 주관하는 ESG 어린이날 행사(영유아 환경 놀이교육 '지구를 구해요' ) 고양시와 후원 |

| 2023.05 | 서울시 국공립어린이집연합회, '영유아 올바른 식습관 형성’MOU 체결 |

[㈜풀무원녹즙]

| 일자 | 내 역 |

| 1995.05 | 풀무원녹즙 사업 개시 |

| 2003.03 | ㈜풀무원 녹즙사업부문을 물적분할하여 ㈜풀무원녹즙 설립 |

| 2005.01 | 영업부문을 물적분할하여 ㈜풀무원녹즙판매 설립 |

| 2009.02 | 충북 증평군 도안면에 국내 최대 규모 녹즙 신공장 건설 |

| 2009.05 | 양주녹즙공장 도안 이전 |

| 2010.01 | 이유식 사업 런칭 |

| 2011.04 | 녹즙 모닝스텝별 피킹으로 최적화된 Cold Chain System 구축 |

| 2011.05 | 베이비밀, '아기요리' 유아식 런칭 (1~3세용 프리미엄 아기밥) |

| 2012.07 | 유아식 자사 생산 시설 구축 |

| 2013.01 | 유제품 글로벌 1위 기업 Danone제휴 '풀무원 프로바이오' 제품 출시 |

| 2013.02 | 다이어트 식단 '잇슬림' 출시 |

| 2013.05 | 도안녹즙공장 ISO 22000인증 획득 |

| 2019.03 | 풀무원건강생활㈜가 ㈜풀무원녹즙(존속법인)과 풀무원건강생활㈜(신규법인)으로 분할 |

| 2019.03 | 대표이사 김기석 취임 |

| 2021.07 | 공동 대표이사 김재만 취임 |

| 2022.01 | 잇슬림/베이비밀 사업부 풀무원식품 주식회사로 사업 양도 |

| 2022.01 | 대표이사 박성후, 박광순 취임 (각자대표) |

| 2022.01 | 규제특례 '융복합 건강기능식품' 출시 |

| 2022.05 | 냉장 전동카트 도입 |

[Pulmuone USA, Inc.]

| 일자 | 내 역 |

| 1991.01 | Pulmuone USA, Inc. 설립 |

| 1995.06 | LA 두부공장 오픈 |

| 2002.03 | 뉴욕 두부공장 오픈 |

| 2003.08 | LA 신두부공장 오픈 |

| 2004.04 | 미국 현지 콩가공 식품업체인 Wildwood Natural Foods 사 인수 |

| 2009.12 | 냉장 파스타, 소스 등 Ready Meal사업을 영위하는 미국 현지기업 Monterey Gourmet Foods, Inc. 사를 인수함 |

| 2016.05 | 미국 두부사업 1위 기업인 '비타소이(Vitasoy USA Inc.)'의 두부사업 인수 |

| 2017.12 | 한국바이오기술투자㈜ 인수 |

[Pulmuone Foods USA, Inc.]

| 일자 | 내 역 |

| 1998.02 | Wildwood Natural Foods 설립 |

| 2005.08 | Pulmuone Wildwood로 사명변경 |

| 2010.10 | Gilroy 공장부지 매입 |

| 2011.10 | Kent 소재 공장의 Gilroy 이전 |

| 2012.01 | Pulmuone Wildwood, Inc.와 Monterey Gourmet Foods, Inc.를 합병하고, Pulmuone Foods USA, Inc.로 사명 변경 |

[Nasoya Foods USA, LLC]

| 일자 | 내 역 |

| 2016.05 | 미국 두부사업 1위 기업인 '비타소이(Vitasoy USA Inc.)'의 두부사업 인수에 따른 신규 설립 |

[㈜아사히코]

| 일자 | 내 역 |

| 2014.06 | ㈜아사히코(구. 아사히식품공업㈜) 인수 |

| 2015.06 | 뉴아사히(Asahico) 브랜드 리뉴얼 선포식 |

| 2015.07 | ㈜아사히코(구. 아사히식품공업㈜)이 홈식품㈜를 흡수합병 |

| 2016.02 | ㈜아사히코로 사명 변경 |

| 2018.06 | ㈜경아 매각 |

| 2018.08 | 아사히물류㈜ 청산 |

| 2020.11 | '고단백 두부바' 생산 개시 |

| 2022.12 | 풀무원식품의 자회사 아사히코 지분 추가 매입으로 100% 지분 보유 |

| 2023.02 | 본사 사무실 이전 |

| 2023.05 | 대표이사 이케다 미오 취임 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 |

16기 (2023년반기말) |

15기 (2022년말) |

14기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 9,899,261 | 9,899,261 | 9,899,261 |

| 액면금액 | 5,000원 | 5,000원 | 5,000원 | |

| 자본금 | 53,067,730 | 53,067,730 | 53,067,730 | |

| 우선주 | 발행주식총수 | |||

| 액면금액 | ||||

| 자본금 | ||||

| 기타 | 발행주식총수 | |||

| 액면금액 | ||||

| 자본금 | ||||

| 합계 | 자본금 | 53,067,730 | 53,067,730 | 53,067,730 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2023년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | 12,000,000 | 주식의 종류와 관계없이 발행할 주식의 총수를 의미함. (발행할 우선주식의 수는 발행주식총수의 1/2범위 내로 함) |

|

| Ⅱ. 현재까지 발행한 주식의 총수 | 12,101,357 | 2,077,330 | 14,178,687 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 2,202,096 | 2,077,330 | 4,279,426 | - | |

| 1. 감자 | 2,202,096 | - | 2,202,096 | 보통주 S.I.H.(STELLA INVESTMENT HOLDINGS) B.V. | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | 714,285 | 714,285 | - | |

| 4. 기타 | - | 1,363,045 | 1,363,045 | S.I.H.(STELLA INVESTMENT HOLDINGS) B.V. | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 9,899,261 | - | 9,899,261 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 9,899,261 | - | 9,899,261 | - | |

5. 정관에 관한 사항

당사 정관의 최근 개정일은 2019년 8월 22일(제 12기 임시주주총회일)입니다.

(1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 08월 22일 | 제 12기 임시주주총회 |

- 주식 및 신주인수권 증서에 표시되어야 할 권리의 전자등록, 명의개서대리인 등 일부 내용 변경 |

-「주식 사채 등의 전자등록에 관한 법률」이 2019년부터 시행 예정됨에 따라 주권/사채권 및 신주인수권증서의 전자등록 사항 반영 및 명의개서대리인의 주식사무처리 변경 내용 반영 |

| 2018년 09월 04일 | 제 11기 임시주주총회 |

- 사업목적 '무인점포 도 ·소매업' 추가 | - 사업다각화로 인한 목적사업 추가 |

| 2018년 03월 27일 | 제 10기 정기주주총회 |

- 신주발행시 주주통지/공고 예외 규정 신설 (자본시장법 165조의9에 의거) - 자금조달, 기술제휴, 지배구조개선, 기타 경영상 필요로 특정한 자에게 신주를 발행하는 경우도 이사회결의로 발행 할 수 있도록 규정 변경 |

- 자본시장법상 주요사항보고서 제출 시 제3자 배정공고를 생략할 수 있도록 한 특례를 정관에 반영 |

(2) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득, 소유함으로써 자회사의 제반 사업내용을 지배하고 경영사항을 지도 및 정리 육성하는 지주사업 | 영위 |

| 2 | 자회사 등(자회사 및 손자회사를 말함)에 대한 자금 및 업무지원 사업 | 영위 |

| 3 | 자회사 등에 대한 자금지원을 위한 자금조달 사업 | 영위 |

| 4 | 자회사 등과 공동상품의 개발ㆍ판매 및 설비ㆍ전산시스템 등의 공동활용 등을 위한 사무지원 | 영위 |

| 5 | 경영자문 및 컨설팅업 | 영위 |

| 6 | 광고물제작 및 광고업무대행업 | 영위 |

| 7 | 신기술 개발 및 연구용역사업 | 영위 |

| 8 | 신기술 관련 투자, 관리 운영사업 및 창업지원 사업 | 영위 |

| 9 | 바른식생활을 하기 위한 식품 제조업 | 영위 |

| 10 | 바른식생활을 위한 농원 경영업 | 영위 |

| 11 | 바른식생활을 권장하기 위한 판매 및 유통사업 | 영위 |

| 12 | 의약품 및 기타 화학약품 제조 판매업 | 영위 |

| 13 | 수·출입업 | 영위 |

| 14 | 부동산 매매 임대업 | 영위 |

| 15 | 창고업 | 영위 |

| 16 | 박물관 운영업 | 영위 |

| 17 | 전자 상거래업 | 영위 |

| 18 | 통신판매업 | 영위 |

| 19 | 제품의 위탁생산, 판매업 | 영위 |

| 20 | 용역 제공업 | 영위 |

| 21 | 일반 음식점업 및 휴게 음식점업 | 영위 |

| 22 | 휴게소업(음식,숙박,레저,문화,주유소 등 휴게소 사업을 위한 부대사업 일체) | 영위 |

| 23 | 고속도로 휴게소·주유소 등 시설 설치, 관리 및 운영에 관한 위수탁 | 영위 |

| 24 | 담배 도·소매업 | 영위 |

| 25 | 차량용 주유소 운영업 | 영위 |

| 26 | 차량용 가스 충전업 | 영위 |

| 27 | 기념품, 식음료, 다류 및 주류 판매업 | 영위 |

| 28 | 무인점포 도소매업 | 영위 |

| 29 | 위 각호에 부대되는 사업일체 | 영위 |

II. 사업의 내용

1. 사업의 개요

당사 영업부문은 식품제조유통사업부문, 건강케어제조유통부문, 식품서비스유통사업부문, 해외부문으로 구분하고 있습니다.

(단위 : 백만원)

| 구분 | 영업부문 | 주요생산 및 판매제품 유형 | 2023년 2분기매출 | 비중 |

| 국내 | 식품제조유통사업 | 두부, 면, 나물, 농/수/축산물, 신선식품 물류대행 등 | 829,558 | 71.8% |

| 건강케어제조유통사업 | 디자인밀, 출출박스 등 | 10,518 | 0.9% | |

| 식품서비스유통사업 | 휴게소 사업 | 32,371 | 2.8% | |

| 해외 | 해외 | 면류, 떡류, 두부류, 경영자문 등 | 283,474 | 24.5% |

[식품제조유통사업부문]

건강지향적 신선식품음료군을 제조 또는 소싱하여 B2C 또는 B2B 채널을 통해 제공하고 있습니다. 풀무원식품㈜은 ㈜푸드머스와 운영효율 및 시너지를 창출하며 함께 운영되고 있으며, 그 외 ㈜풀무원녹즙이 있습니다.

i) 풀무원식품㈜은 국내시장에서 건강지향적 Brand 신선식품/음료군 제품을 제조하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

ii) ㈜푸드머스는 국내시장에서 건강지향적 PB(Private Brand) 신선식품/음료군 제품을 제조하여 관공서 등에 납품함과 동시에 종합식자재를 공급하는 사업입니다. 20년 부터 풀무원식품㈜과 ㈜푸드머스 2개 사업이 운영효율 개선과 시너지를 낼 수 있도록 통합운영 하고 있습니다.

iii) ㈜풀무원녹즙은 국내시장에서 신선배송 플랫폼을 기반으로 건강신선음료 제품을 제조하여 소비자 및 온라인 플랫폼을 통해 직접 판매하는 사업입니다.

[건강케어제조유통부문]

풀무원식품㈜ 의 FI사업 부문에 해당하며, 고객의 생애(연령) / 생활주기(상황,목적)에 맞추어 다르게 영양설계된 식품과 식단을 제안하는 D2C사업입니다.

[식품서비스유통사업부문]

풀무원식품㈜ 의 휴게소 부문에 해당하며, 사업장에서 음식을 조리하여 고객이 필요한 음식료/서비스 등을 구입할 수 있는 기회를 제공하는 사업입니다.

[해외부문]

해외부문은 Pulmuone USA, ㈜아사히코, 푸메이뚜어식품 등을 포함하고 있습니다.

i) Pulmuone USA는 미국시장에서 건강지향적 Brand 프레쉬도우/소스류/두부류/Asian 제품군을 제조 및 납품하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

ii) ㈜아사히코는 일본시장에서 건강지향적 Brand 두부/유부류 제품을 제조 및 글로벌제품을 수입하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

iii) 푸메이뚜어식품(상해/북경)은 중국시장에서 건강지향적 Brand 신선식품/음료군 제품을 제조하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

2. 주요 제품 및 서비스

당사는 한국채택국제회계기준 적용대상 기업으로 연결 대상법인에는 식품제조유통사업,식품서비스유통사업,해외부문의 총 22개의 법인이 포함됩니다. 식품제조유통사업 부문에는 풀무원식품(주) 및 풀무원식품(주)의 생식품 생산 공장인 (주)피피이씨춘천, (주)피피이씨의령, (주)피피이씨음성나물, (주)피피이씨음성생면, 피피이씨글로벌김치(주), (주)풀무원기분, 신선나또(주), (주)풀무원녹즙, 씨에이에프(주), 식자재 납품 법인인 (주)푸드머스, 근로자 파견업의 풀무원아이엔(주), 물류대행 회사인 엑소후레쉬물류(주)와 부동산임대업을 영위중인 영농조합법인피티에이로 구성되어 있으며, 풀무원식품(주)의 FI사업은 건강케어제조 유통사업으로, 풀무원식품(주)의 휴게소사업은 식품서비스 유통사업으로 구분하여 공시하고 있습니다. 해외부문에는 상해포미다식품유한공사, 북경포미다녹색식품유한공사, Pulmuone U.S.A., Inc., Pulmuon Foods U.S.A., Inc., Nasoya Foods USA, LLC, (주)아사히코, 풀무원베트남유한책임회사 (Pulmuone Vietnam Co., Ltd.)와 한국바이오기술투자(주) 로 구성되어 있습니다.

가. 영업부문 현황

| 구분 | 영업부문 | 해당법인 | 주요생산 및 판매제품 유형 |

| 국내 | 식품제조 유통사업 (14개법인) |

풀무원식품(주), (주)피피이씨춘천, (주)피피이씨의령, (주)피피이씨음성나물, (주)피피이씨음성생면, 피피이씨글로벌김치(주), (주)풀무원기분, (주)푸드머스, 신선나또(주), 풀무원아이엔(주), (주)풀무원녹즙, 엑소후레쉬물류(주), 영농조합법인피티에이, 씨에이에프(주) |

두부, 면, 나물, 농/수/축산물, 신선식품 물류대행 등 |

| 건강케어제조유통사업 | 풀무원식품(주) FI 사업부 | 디자인밀, 출출박스 등 | |

| 식품서비스유통사업 | 풀무원식품(주) 휴게소부문 | 휴게소 사업 | |

| 해외 | 해외 (8개법인) |

상해포미다식품유한공사, 북경포미다녹색식품유한공사, Pulmuone U.S.A., Inc., Pulmuone Foods U.S.A., Inc., Nasoya Foods USA, LLC, (주)아사히코, 풀무원베트남유한책임회사 (Pulmuone Vietnam Co., Ltd.), 한국바이오기술투자(주) | 면류, 떡류, 두부류, 경영자문 등 |

주1) 피피이씨글로벌김치(주)는 2018년 4월 17일 부로, 풀무원식품(주)에서 물적분할되었습니다.

주2) (주)풀무원녹즙은 2019년 5월 1일부로 주식교환에 의해 풀무원식품(주)의 종속기업으로 편입되었습니다.

주3) 풀무원베트남유한책임회사는 2019년 12월 5일부로 부로 신설되었으며, 풀무원식품㈜의 자회사입니다.

주4) 건강케어제조유통사업은 풀무원식품 법인의 FI 사업부 영업부문으로, 식품서비스유통사업은 풀무원식품 법인의 휴게소 영업부문으로 별도 법인수는 표시하지 않았습니다.

주5) 씨에이에프(주)는 2023년 1월 31일부 지분취득에 의해 풀무원식품(주)의 종속기업으로 편입되었습니다.

나. 영업부문별 요약 재무현황 (단위: 백만원)

| 구분 |

식품 |

건강케어 제조유통 |

식품 서비스유통 |

해외 |

단순합 |

내부거래 |

합계 |

|

매출액 |

1,087,974 | 10,519 | 32,371 | 288,469 | 1,419,332 | (263,411) | 1,155,921 |

|

영업이익 |

24,160 | (856) | 233 | (11,839) | 11,698 | 2,135 | 13,833 |

| 자산 | 1,626,313 | 1,169 | 6,419 | 565,159 | 2,199,060 | (861,615) | 1,337,445 |

주) 위 현황은 내부거래를 포함한 자료이며 맨 우측에 내부거래 금액을 별도 표기하였습니다.

다. 주요제품 등의 현황

| (단위:백만원) |

| 부문 | 구분 | 주요제품 | 제 16기 2분기 | |

| 매출 | 비율 | |||

| 식품제조 유통사업 |

두부류/나물류 | SOGA두부, 유기농두부, 국산콩 두부, 콩나물 등 | 162,596 | 14.1% |

| 면류/Ready Meal | 생라면, 생면, 떡, 냉동식품 등 | 170,644 | 14.8% | |

| 계란/수산/어육 | 자연란, 수산, 어육 등 | 72,107 | 6.2% | |

| 음료/발효유 | 생과일착즙음료, 발효유 등 | 67,737 | 5.9% | |

| 푸드서비스 | 위탁급식용 식자재 | 273,454 | 23.7% | |

| 외식 | 외식산업용 식자재 | 21,587 | 1.9% | |

| 신선택배사업 | 녹즙, 건강즙 등 | 28,360 | 2.5% | |

| 기타 | 장, 절임류, 다이어트식, 베이비밀 등 | 21,495 | 1.9% | |

| 물류대행 | 신선식품 물류대행 등 | 11,577 | 1.0% | |

| 건강케어제조유통 | FI 사업(디자인밀, 출출박스 등) | 10,519 | 0.9% | |

| 식품서비스유통 | 휴게소 사업 | 32,371 | 2.8% | |

| 해외 | 미국 등 | 판매도소매 등 | 283,474 | 24.5% |

| 총 합계 | 1,155,921 | 100.0% | ||

주1) 주요제품별 매출은 내부거래를 제거하여 작성하였습니다.

주2) 디자인밀은 영유아맞춤식, 영양균형식, 고령친화식, 체중조절식, 질환관리식과 같이 고객의 생애(연령) / 생활주기(상황,목적)에 맞추어 다르게 영양설계된 식품입니다.

라. 주요 제품 등의 가격 변동 현황

| (단위 : 원) |

| 부문 | 품목 | 2023년 | 2022년 | 2021년 |

| 식품제조 유통사업 |

풀무원 콩나물 340g | 2,600 | 2,600 | 2,600 |

| 국산콩 부침두부 380g | 4,700 | 4,700 | 4,700 | |

| 목초를 먹고 자란 건강한 닭이 낳은 달걀 10구 | 6,580 | 6,580 | 5,980 |

마. 시장 점유율

[식품제조유통부문 시장 점유율 추이]

| 구분 | 2023년 | 2022년 | 2021년 |

| 두부 | 38.1% | 40.9% | 42.2% |

| 나물 | 39.3% | 41.0% | 42.8% |

| 생면(냉장/상온생면) | 23.8% | 25.6% | 26.9% |

주1) 출처 : 닐슨 RI Data (기준: 전국, 오프라인, 판매액M/S, 각 카테고리=100%, Yearly)

주2) 상기 시장점유율은 닐슨 Market Track 기준 변화 (2021년도 데이터부터 온라인 제외)로 인한 점유율 변동 내역이 반영 되었음. 2018년 ~ 2020년 데이터도 온라인 제외 적용됨.

주3) 2022년 시장점유율 산정 종목 변동으로 일부 점유율이 조정되었습니다.

3. 원재료 및 생산설비

가. 주요 원재료의 현황

[ 풀무원식품㈜ ]

(1) 주요 원재료의 현황

| 부문 | 매입유형 | 품목 | 주요매입처 | 매입처와 회사와의 특수한 관계여부 |

| 식품 | 원재료 | 백태 | 광복영농조합법인 한마음영농조합법인 |

無 |

| 콩나물콩 | 콩사랑영농조합법인 | 無 | ||

| 수입백태 | (사)한국콩가공식품협회 | 無 | ||

| 자연란 | 원에그 | 無 | ||

| 고급생면용밀가루 | 대선제분(주)아산공장 | 無 |

(2) 주요원재료의 가격변동 추이

| (단위 : 원) |

| 품목 | 단위 | 2023년 | 2022년 | 2021년 |

| 수입백태 | KG | 1,472 | 1,267 | 985 |

| 백태 | KG | 5,172 | 5,099 | 5,222 |

| 콩나물콩 | KG | 7,669 | 7,323 | 7,860 |

| 자연란 | EA | 250 | 246 | 266 |

| 고급생면용밀가루 | KG | 925 | 815 | 654 |

주1) 상기 가격은 단위당 부대비용을 포함한 가격입니다.

[ ㈜풀무원녹즙 ]

(1) 주요 원재료의 현황

| 사업부문 | 매입유형 | 품목 | 매입처 | 매입처와 회사와의 특수한 관계여부 |

| 녹즙 | 포장재 | 녹즙용기 | ㈜삼양패키징, ㈜바라 | 無 |

| 녹즙 | 포장재 | 쉬링크-라벨 | 케이더블유씨 (구.경원화성) |

無 |

(2) 주요원재료의 가격변동 추이

| (단위 : 원) |

| 품목 | 단위 | 2023년 2분기 | 2022년 | 2021년 |

| 녹즙 용기 130ml | EA | 45 | 46 | 42 |

나. 생산 및 설비에 관한 사항

(1) 생산능력, 생산실적, 가동률

[ 풀무원식품㈜ ]

* 생산 Capacity : 순수하게 생산이 가능한 시간으로 산출된 Capacity입니다.

* 생산량 : 2023년 1월~6월의 생산실적

| (기준일 : | 2023년 6월 30일 | ) | (단위 : ea) |

| 구분 | 주요생산품목 | 2023년 생산 Capacity |

2023년 총 생산량 |

가동율 | 비고(법인명 기재) |

| 두부 | SOGA 두부 풀무원 두부 유기농 두부류 |

61,248,000 | 49,002,049 | 80.01% | 풀무원식품㈜ ㈜피피이씨의령 ㈜피피이씨춘천 |

| 나물 | 국산, 유기농 콩나물제품류 숙주제품류 |

25,134,824 | 21,598,630 | 85.93% | ㈜피피이씨음성나물 |

| 생면 | 우동면, 육수 짜장, 스파게티 생라면외 |

208,211,040 | 155,615,554 | 74.74% | ㈜피피이씨음성생면 |

[ ㈜풀무원녹즙 ]

| (기준일 : | 2023년 6월 30일 | (단위 : 시간) |

| 구분 | 주요생산품목 | 2023년 가동 가능 시간 |

2023년 실제 가동 시간 |

가동율 | 비고 |

| 녹즙 | 명일엽/케일 녹즙 外 | 4,779 | 1,200 | 25.11% | - |

(2) 생산설비에 관한 사항

(단위: 천원)

| 구분 | 자산형태 | 장부가액 |

| 생산설비 (2023년 6월말, 연결기준) |

토지 |

42,217,719 |

|

건물 |

123,598,218 | |

|

부대설비 |

50,259,011 | |

|

구축물 |

37,865,765 | |

|

기계장치 |

168,260,370 | |

|

차량운반구 |

202,713 | |

|

공기구비품 |

9,439,346 | |

| 합계 | 431,843,142 | |

4. 매출 및 수주상황

가. 매출실적 (단위:백만원)

| 사업부문 | 매출유형 | 품 목 | 2023년 2분기 | |

| 식품제조 유통 |

상품매출/ 제품매출 |

두부류 외 | 수출 | 5,762 |

| 내수 | 823,796 | |||

| 합계 | 829,558 | |||

| 건강케어제조유통 | 제품매출 | FI 사업 | 수출 | - |

| 내수 | 10,519 | |||

| 합계 | 10,519 | |||

| 식품서비스 유통 |

상품매출 | 휴게소 사업 | 수출 | - |

| 내수 | 32,371 | |||

| 합계 | 32,371 | |||

| 해외 | 상품매출/ 제품매출 |

면류 외 | 수출 | - |

| 내수 | 283,474 | |||

| 합계 | 283,474 | |||

| 합계 | 수출 | 5,762 | ||

| 내수 | 1,150,159 | |||

| 합계 | 1,155,921 | |||

주1) 매출유형별 매출금액은 내부거래를 제거하여 작성하였습니다.

[풀무원식품㈜]

① 판매조직

- 유통경로(직납유통영업 : 할인점, 백화점, 슈퍼마켓)

- FC경로(개인 및 중소형 유통 소매점을 관리하는 가맹점 관리/영업)

- 농협(하나로마트 등 농협 관련 매장관리/영업)

- 신경로(온라인쇼핑, 수출 등 신경로 관리/영업, CVS 매장영업)

* FC : Franchise(가맹점 영업관리)

② 판매경로

| 채널 | 매출비중(%) |

| 유통경로 | 39.2 |

| FC경로 | 24.7 |

| 농협 | 9.0 |

| 신경로 | 23.8 |

| 기타 직매출 | 3.3 |

| 합계 | 100.0 |

③ 판매방법 및 조건

- 독립소매점 및 중소형 유통체인 : 가맹점을 통한 간접 판매

- 대형 유통체인 : 자사 영업조직을 통한 직접 판매

④ 판매전략

- 제품 Portfolio 관리

- 조직역량 강화

- Process Innovation

- 바른먹거리 가치창출을 통한 차별성 강화

- 신규 성장동력 확보

- 채널별 손익개선

[㈜푸드머스]

① 판매조직

- 직접납품 : 수도권영업부, 지방영업부, 수도권 복지/의료 채널 영업부

- 간접납품 : 학교급식 영업부, 수산담당, KIDS영업부

② 판매경로

| 채널 | 매출비중(%) |

| 직접납품 | 52.6 |

| 간접납품 | 47.4 |

| 합계 | 100.0 |

③ 판매방법 및 조건

- 직납채널 : 개별 영업에 의한 수주활동 및 제안 입찰에 따른 수주

- 간납채널 : 가맹점을 기반으로 하는 신규거래 수주 활동

④ 판매전략

- 사업 다각화를 통한 새로운 성장 동력 창출

- 바른먹거리 브랜드 제품과 종합식자재 및 서비스 공급

- 고객서비스 역량 강화

[엑소후레쉬물류㈜]

① 판매조직

- 3PL영업담당 : 신규 3PL 화주 영업

② 판매경로

| 채널 | 매출비중(%) |

| 관계사 | 92.7 |

| 공배 | 0.1 |

| 수송 | 1.4 |

| 독립 | 5.6 |

| 임대 | 0.1 |

| 합계 | 100.0 |

③ 판매방법 및 조건

- 용역매출 : 제품 수/배송 납품 대행 서비스 제공

- 임대매출 : 재고를 보관하는 서비스 제공

④ 판매전략

- 물류 통합 서비스 제공

- 최상의 전국 콜드체인 네트워크

- 최신화&자동화된 저온물류센터 인프라

- PI(Process Innovation)을 통한 원가 절감

- 에코드라빙 캠폐인 및 차량대형화를 통한 그린물류

- 3PL 화주별 맞춤 대응 전략

[㈜풀무원녹즙]

① 판매조직

- 가맹점(Office, Home) : 건강신선음료, 발효유 등

- 온라인(외부몰, 자사몰) : 건강신선음료, 건강즙 등

② 판매경로

| 채널 | 매출비중(%) |

| Office 가맹점 | 57.6 |

| Home 가맹점 | 14.7 |

| 온라인 | 17.7 |

| 기타 | 10.0 |

| 합계 | 100.0 |

③ 판매방법 및 조건

- 가맹점 : 건강신선음료 및 발효유의 품목별 공급율에 의한 판매

- 직영점 및 온라인: 품목별 소비자가 판매

- 특판 : 거래처별 계약에 따른 판매 조건 상이

④ 판매전략

- 제품 Portfolio 관리

- 영업 파트장 및 지점장을 통한 조직 전략 실행 강화

- 신규 채널 및 품목 진입을 통한 신성장 동력확보

- 월별 마케팅 및 영업 전략 품목 Drive

- PI(Process Innovation)을 통한 CR(Cost Reduction)활동 강화

[Pulmuone USA, Inc.] [Pulmuone Foods USA, Inc.]

[Nasoya Foods USA, LLC]

① 판매조직

- Club 담당 : 창고형 대형 마트 관리/영업

- Ethnic 담당 : 교민마켓관련 매장관리/영업

- Food Service 담당 : Restaurant 식자재 관련 관리/영업

- Retail 담당 : 유통 소매 가맹점 관리/영업

- Private Label 담당 : 판매자 상표 부착 등 판매 관리/영업

② 판매경로

| 채널 | 매출비중(%) |

| Club | 22.8 |

| Ethnic | 19.3 |

| Food Service | 3.1 |

| Retail | 54.8 |

| 합계 | 100.0 |

③ 판매방법 및 조건

- Club 채널 : 영업조직을 이용한 직접 판매

- Ethnic/Food Service채널 : 영업조직 및 총판을 이용한 직접/간접 판매

- Retail 채널 : 영업조직 및 총판을 이용한 직접/간접 판매

④ 판매전략

-PBP(Plant-based Protein), Asian 제품군 유통 확산 및 효율적인 신제품 출시

-KAM(Key Account Management) 확대를 통한 주요 유통과 전략적 협업 관계의 심화하며 TAM(Territory Management)를 확산하여 매대 장악력을 강화시킴

-트레이드 마케팅 활동을 통한 유통 내 소비자 커뮤니케이션 강화

-서부 및 동부 주요 총판을 직거래로 전환하여 영업력 강화를 통한 성장의 교두보 확보

-Sales Crossover를 통한 Ethnic 제품의 미국 주류시장(Mainstream)으로 판매 확대

[㈜아사히코]

① 판매조직

- GMS, SM담당 : 대형마트 및 일반마트 관리/영업

- CVS 담당 : 편의점 관리/영업

- 업무용 : 도시락업체 등 B2B 영업

② 판매경로

| 채널 | 매출비중(%) |

| GMS, SM | 76.6 |

| CVS | 16.6 |

| 업무용 | 6.8 |

| 합계 | 100.0 |

주1) GMS는 General Merchandise Store, SM은 Supermarket의 약자입니다.

③ 판매방법 및 조건

- GMS·SM : 직거래 또는 도매상을 활용해 NB·PB두부·유부·Plant Forward·한국 제품 전반을 판매.

- CVS : 세븐일레븐에서 두부바의 도입 상품수를 확대해 계속 호조 추이. 로손, FM, 다른 CVS로의 판로도 확대.

- 업무용 : 원료 두부 및 두유 판매.

④ 판매전략

- 광역영업부 : CVS·광역 유통(SEJ·로손/IY·이온)에 집중 대응

- 수도권 영업부 : 수도권 SM(세이유, 라이프, 오케이스토어), Local SM(야오코, 베르크, 베이시아)의 확대 판매에 주력

- 관서영업부 : 관서지역을 대응하며 간사이~규슈 지역을 대응

- 한국 수입 상품 : 코스트코에 집중.

나. 수주상황

공시서류작성기준일 현재 주문생산에 의한 장기공급계약 수주현황은 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

연결실체는 여러 활동으로 인하여 시장위험(외환위험, 가격위험, 현금흐름 및 공정가치 이자율 위험), 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리는 연결실체의 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 중앙 자금부서(자금팀)에 의해 이루어지고 있습니다. 자금팀은 관계부서들과 긴밀히 협력하여 금융위험을 식별, 평가 및 회피하고 있습니다.

1) 시장위험

시장위험이란 환율, 이자율 등 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

① 외환위험

외환위험은 주로 인식된 자산과 부채의 환율변동과 관련하여 발생하고 있습니다. 연결실체의 영업거래상 외환위험에 대한 회피가 필요하다고 판단되는 경우 통화선도 거래 등을 통해 외환위험을 관리하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산 ㆍ부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

당반기말 현재 연결회사의 외화 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (외화단위: USD, EUR, JPY, 원화단위: 천원) | ||||

| 통화 | 자산 | 부채 | ||

| 외화 | 원화 | 외화 | 원화 | |

| USD | 38,667,959.07 | 50,744,766 | 380,357.06 | 499,333 |

| EUR | - | - | - | - |

| JPY | 27,261,145.38 | 247,250 | 23,970,000.00 | 217,401 |

| 합 계 | 50,992,016 | 716,733 | ||

주) 해외종속회사의 화폐성 자산부채가 해당 해외 법인의 기능통화인 경우, 외환위험에서 제외하여 집계하였습니다.

당반기말 현재 외화에 대한 원화환율이 10% 상승(하락)할 경우 당기 법인세비용차감전순손익은 5,028백만원 증가(감소)합니다.

② 이자율위험

이자율 위험은 변동이자율 조건으로 차입한 차입금과 변동이자율 조건으로 발행한 사채에서 비롯됩니다. 연결실체는 이자율 위험에 대해 다양한 방법의 분석을 수행하고 있으며, 이자율변동 위험을 최소화하기 위해 재융자, 기존 차입금의 갱신, 대체적인 융자 및 위험회피 등 다양한 방법을 검토하여 연결실체 입장에서 가장 유리한 자금조달 방안에 대한 의사결정을 수행하고 있습니다.

당반기말 현재 다른 변수가 일정하고 변동금리 조건 차입금에 대한 이자율이 1% 상승 (하락)할 경우 당기 법인세비용차감전순손익은 1,326백만원 감소(증가)합니다.

2) 신용위험

신용위험은 전사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험 뿐만 아니라 현금 및 현금성자산, 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 독립적인 신용등급기관으로부터의 신용등급이 우량한 경우에 한하여 거래를 하고 있습니다. 일반거래처의 경우 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다. 연결실체는 거래상대방에 대한 개별적인 위험 한도 관리정책은 보유하고 있지 않습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 당반기말과 전기말 현재 연결실체의 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 제 16(당) 반기말 | 제 15(전) 기말 |

| 금융보증계약(*) | 53,132,000 | 54,846,400 |

(*) 금융보증계약과 관련된 연결실체의 신용위험에 대한 최대노출정도는 보증이 청구되면 연결실체가 지급하여야 할 최대금액입니다.

신용위험에 노출된 금융자산 중 상기 금융보증계약을 제외한 나머지 금융자산은 장부금액이 신용위험에 대한 최대 노출정도를 가장 잘 나타내는 경우에 해당하여 상기 공시에서 제외하고 있습니다.

① 매출채권

연결실체의 신용위험에 대한 노출은 주로 각 고객별 특성의 영향을 받으나, 고객이 영업하고 있는 산업 및 국가의 파산위험 등의 고객 분포도 신용위험에 영향을 미치는요소로 고려하고 있습니다.

위험관리에 대한 총괄책임을 담당하고 있는 연결실체의 재무부문은 표준 지급기준을결정하기 이전에 모든 신규 고객에 대해 개별적으로 신용도를 검토하도록 하는 신용정책을 수립하였습니다. 신규 고객 검토 시에는 외부 신용기관의 신용등급과 은행의 평가 등을 고려합니다.

한편, 당반기말과 전기말 현재 거래상대방 중 개인에게 발생한 매출채권은 거래보증금 한도 내에서 발생합니다.

(ⅰ) 당반기말과 전기말 현재 매출채권의 각 지역별 신용위험의 노출정도는 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 제 16(당) 반기말 | 제 15(전) 기말 |

| 국내 | 176,959,156 | 158,455,273 |

| 해외 | 65,241,448 | 69,969,266 |

| 합 계 | 242,200,604 | 228,424,539 |

(ⅱ) 당반기말과 전기말 현재 매출채권의 거래상대별 신용위험의 노출정도는 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 제 16(당) 반기말 | 제 15(전) 기말 |

| 일반고객 | 212,068,897 | 200,189,253 |

| 특수관계자 | 30,131,707 | 28,235,286 |

| 합 계 | 242,200,604 | 228,424,539 |

(ⅲ) 당반기와 전기 중 매출채권및기타채권의 손실충당금 변동은 다음과 같습니다.

| (단위: 천원) | ||||

| 구 분 | 제 16(당) 반기 | 제 15(전) 기 | ||

| 매출채권 | 기타채권 | 매출채권 | 기타채권 | |

|

기초금액 |

2,884,903 | 3,961,130 | 2,041,799 | 426,438 |

| 손상차손 | - | - | 1,211,362 | 3,534,692 |

| 손상차손환입 | (131,640) | (50,000) | (348,705) | - |

| 제각 | (74,258) | - | (69,321) | - |

| 기타(*) | (23,939) | - | 49,768 | - |

| 기말금액 | 2,702,944 | 3,911,130 | 2,884,903 | 3,961,130 |

(*) 해외사업환산으로 인한 변동이 포함되어 있습니다.

② 채무증권

연결실체는 채무증권 취득 시 거래상대방의 사업성 및 지분구조의 안정성 등을 감안하여 투자위험성을 최소화하고 있습니다.

③ 현금성자산

연결실체는 당반기말 현재 현금성자산 87,220천원을 보유하고 있으며, 신용평가등급이 우량한 은행 및 금융기관에 보유하고 있습니다.

현금성자산에 대한 손상은 12개월 기대손실로 하였으며 익스포저의 만기가 단기인 것을 반영하였습니다. 연결실체는 상대방의 외부신용등급에 기초하여 현금성자산의 위험이 낮다고 판단하였습니다. 연결실체는 현금성자산의 기대신용손실 평가는 채무증권에 사용된 기대신용손실과 유사한 접근법을 사용하였습니다.

3) 유동성위험

신중한 유동성 위험 관리는 충분한 현금의 유지, 적절하게 약정된 신용한도금액으로부터의 자금 여력 및 시장포지션을 결제할 수 있는 능력 등을 포함하고 있습니다. 연결실체의 금융부채를 보고기간 종료일로부터 계약 만기일까지의 잔여기간에 따라 만기별로 구분한 내역은 다음과 같습니다. 아래 표시된 현금흐름은 할인하지 않은 금액입니다.

당반기말과 전기말 현재 유동성 위험 분석 내역은 다음과 같습니다.

| (단위: 천원) | ||||

| 구 분 | 잔존계약만기 | |||

| 1년 미만 | 1년에서 5년 이하 | 5년 초과 | 합 계 | |

| 당반기말: | ||||

| 차입금 | 305,178,974 | 284,347,341 | - | 589,526,316 |

| 매입채무및기타채무 | 251,414,965 | 81,297 | - | 251,496,262 |

| 리스부채(*) | 10,519,648 | 23,795,572 | 1,182,163 | 35,497,383 |

| 기타금융부채 | 1,533,600 | - | - | 1,533,600 |

| 이자비용 | 24,289,823 | 25,959,202 | - | 50,249,024 |

| 금융보증계약 | 53,132,000 | - | - | 53,132,000 |

| 합 계 | 646,069,011 | 334,183,411 | 1,182,163 | 981,434,585 |

| 전기말: | ||||

| 차입금 | 325,476,962 | 252,603,620 | - | 578,080,582 |

| 매입채무및기타채무 | 272,146,685 | 210,574 | - | 272,357,259 |

| 리스부채(*) | 12,439,583 | 16,981,534 | 1,886,110 | 31,307,227 |

| 기타금융부채 | 1,533,600 | 26,704,271 | - | 28,237,871 |

| 이자비용 | 18,322,199 | 24,233,650 | - | 42,555,849 |

| 금융보증계약 | 54,846,400 | - | - | 54,846,400 |

| 합 계 | 684,765,429 | 320,733,649 | 1,886,110 | 1,007,385,188 |

(*) 리스부채의 계약 만기일까지의 현금흐름은 원금상환액과 이자를 포함하여 최소리스료 기준으로 표시하였습니다.

4) 자본위험

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

연결실체는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순차입금을 총자본으로 나누어 산출하고 있습니다. 순차입금은 총 차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 '자본'에 순차입금을 가산한 금액입니다.

당반기말과 전기말 현재 연결실체의 자본조달비율은 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 제 16(당) 반기말 | 제 15(전) 기말 |

| 차입금총계 | 589,526,316 | 578,080,582 |

| 차감: 현금및현금성자산과 단기금융자산 | (95,400,586) | (105,935,478) |

| 순차입금(A) | 494,125,729 | 472,145,104 |

| 자본: | ||

| 자본총계(B) | 388,199,298 | 388,335,277 |

| 총자본(C=A+B) | 882,325,028 | 860,480,381 |

| 자본조달비율(A/C) | 56.00% | 54.87% |

나. 파생상품 거래현황

<주주간 약정>

(ⅰ) 연결회사는 종속회사인 Nasoya Foods U.S.A., Inc.,의 비지배주주인 풀무원 글로벌투자파트너쉽 사모투자전문회사와 공동투자약정을 체결하고 있습니다. 공동투자약정에 따라 투자자 당사자들은 투자주식의 처분이나 피투자회사의 청산 등을 통하여 투자수익을 정산받으며, 투자수익 정산에 관한 약정은 파생상품의 정의를 충족함에 따라 동 약정의 공정가치를 측정하여 그 변동액을 파생상품손익으로 인식하고 있습니다.

(ⅱ) 당반기말과 전기말 현재 연결회사는 Pulmuone Foods U.S.A, Inc.에 대하여 글로벌이에스지혁신성장사모투자 합자회사와 Drag along 및 Tag along 등 행사시 손익정산에 대한 약정을 체결하였으며, 연결회사와 비지배주주가 체결한 약정은 파생상품의 정의를 충족함에 따라 동 약정의 공정가치를 측정하여 그 변동액을 파생상품평가손익으로 인식하고 있습니다.

(ⅰ)과 (ⅱ)에 의해 연결실체는 당반기말 파생금융부채 26,704,271천원을 인식하고 있습니다

- 파생상품 관련 손익 현황

당반기 및 전기 중 주주간 약정 계약에서 발생한 평가손익은 다음과 같습니다.

| (단위:백만원) |

| 구분 | 제 16(당) 반기 | 제 15(전) 기 | ||

| 평가이익 | 평가손실 | 평가이익 | 평가손실 | |

| 파생평가손실 | - | - | - | (17,274) |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

회사는 2023년 6월 30일 현재 모회사인 (주)풀무원과 IT서비스, 인사서비스, 자금

서비스 등의 관리업무 대행을 위한 '일반사무지원용역' 계약을 체결하고 있습니다.

나. 연구개발활동

(1) 연구개발 담당조직

풀무원식품(주)의 제,상품에 대한 연구개발 활동은 (주)풀무원의 '풀무원기술원'에서 담당하고 있으며 이에 대한 기술료(Technical fee)를 (주)풀무원에 지급하고 있습니다. 당사의 자체적인 연구개발 담당 조직은 없습니다.

(2) 연구개발 비용

당사는 2023년 1월 1일 부터 2023년 6월 30일까지 연구개발 활동 지원에 대해 연결기준 11,256백만원의 기술료(Technical fee)를 (주)풀무원에 지급하였습니다.

(3) 연구개발실적

| 분야 | 구분 | 연구실적 |

| 제품 | 두부 | 고단백(100g당 단백질 12g) 결두부를 주원료로 만든 건강한 식물성 두부텐더 '라이크 텐더' |

| 유기농 대두 및 해양심층수 소금 적용하고, 제품 200g에 성인 1일 권장량 40%의 단백질 22g를 함유한 고단백 두부 '하이프로틴 두부' | ||

| 두부면보다 부드러운 면달의 고식이섬유, 고칼슘 제품 'Silky두유면' | ||

| 유기가공인증 받은 국내 “유일” 순두부 제품으로, 200g 소용량의 '유기농 미니 순두부' | ||

| 코코넛오일 고압균질 및 겔화제 적용으로 부드럽고 탱글한 식감과 흑당소스를 첨부한 달콤한 디저트 '대만식 두유 푸딩 두화' | ||

| 고단백 두부와 식감이 살아있는 원물을 활용한 식물성 간식바 '식물성 지구식단 단백바(톳톳바, 콩콩바)' | ||

| 식물성단백질로 만들고, 에어프라이어 10~12분 조리로 간편하게 취식이 가능한 '큐브강정' | ||

| 유부 | 큰 유부피(8x6cm)를 사용하여 토핑을 얹기가 편리하고, 한끼 식사가 가능한 유부제품 '꽉찬유부초밥' | |

| 가정편의식 (Ready Meal) |

야채와 식물성 대체육을 2번 직화솥으로 볶아 풍부하고 진한 풍미의 제품 '식물성 지구식단 솥솥 주먹밥(불고기 & 비빔 주먹밥)' | |

| 이중압출을 통한 쫄깃하고 부드러운 식감의 밀떡과 매콤, 치즈 맛의 '우리동네 떡볶이' | ||

| 로스팅육수, 식물성로스팅추출물을 사용하여 진하고 감칠맛 나는 '한식요리소스(순두부, 부대찌개)' | ||

| 간편하게 한끼 식사를 할 수 있는 삼각 주먹밥 '구운주먹밥(탱글소시지, 김치치즈, 양념치킨)' | ||

| 로스팅육수와 양지육수를 베이스로 부드럽고 진한 '브런치 수프' | ||

| 국산 100% 청양고추를 튜브용기에 담아 간편한 양 조절과 위생적 사용이 가능한 '국산 다진청양고추' | ||

| 만두 | 31%의 높은 육함량과 젤라틴을 넣지 않고 재료 본연에서 우러나온 육즙을 즐길 수 있는 '얄피꽉찬 육즙진한교자' | |

| 면류 | 돈사골 베이스의 육수와 동결건조 대파와 꼬들한 식감의 목이버섯을 사용한 정통 일식 라멘 '돈코츠라멘(돈코츠라멘, 매운 돈코츠라멘)' | |

| 1.5mm 두께의 은은한 향미와 자연스러운 식감의 메밀면과 감칠맛이 높은 간장 액상소스, 매콤 새콤한 식물성 비빔면 소스로를 적용한 '메밀면' | ||

| 프리미엄 건면(링귀니, 스파게티)을 사용하고, 원터치팬조리로 간편하게 취식할 수 있는 '아티장 파스타 (미트라구, 리코타로제, 머쉬룸크림, 먹물오일)' | ||

| 초고압 제면으로 면이 잘 퍼지지 않고, 양지육수와 동치미를 사용하고, 초절임얼갈이배추, 삶은 계란, 명태회무침을 첨가한 'Meal Kit 냉면' | ||

| 김치 | 면요리와 국물 요리에 잘 어울리는 '칼국수 김치' | |

| 냉동 간식 | 꽈배기 안에 필링(단팥, 크림치즈)을 넣고, 외피에 빵가루를 입혀 겉은 더욱 바삭하고 속은 쫄깃한 '트위스트 꽈배기' | |

| 3cm의 작은 볼크기로 한입에 먹을 수 있는 간식 '꼬마볼새우까스, 꼬마돈까스' | ||

| 밀가루를 사용하지 않고 국내산 쌀을 배합하여 만든 쫄깃한 외피와 가열조리 하지 않고 자연해동하여 섭취가 가능한 '순쌀도나스' | ||

| 어묵 | 알래스칸 명태연육과 두부를 사용하고, 단백질 11g(100g당)이상 함유된 고단백 제품 '어육 단백바' | |

| 어묵, 우동면, 야채, 대파, 소스가 모두 들어 있는 냉동 꼬치어묵 밀키트 '진한 부산 다대포식 꼬치어묵 밀키트' | ||

| 동물복지 | 닭가슴살의 보수력은 높이고 냉/해동 손실을 최소화한 '동물복지 지구식단 수비드 닭가슴살' | |

| 음료 | 물 한방울 없이 ‘사과, 비트, 당근’에 신선한 유기농 케일이 들어 있는 무설탕 과채주스 'ABC 플러스' | |

| 고식이섬유 녹즙과 체지방감소 건강기능식품을 담은 건강한 다이어트 융복합녹즙 '핏러브 엑스투' | ||

| 건강식품 | 양배추&브로콜리 녹즙과 속편한 그린세라 건강기능식품을 한 병에담은 위 건강 듀얼케어 융복합녹즙(융복합 건강기능식품 5호 제품) '위러브 엑스투' | |

| 관절 기능성원료 MSM과 뼈 건강에 필요한 칼슘, 마그네슘과 동의보감에 나온 10종 한방원료를 한 번에 담은 프리미엄 관절 건강식품 '관절청춘' | ||

| 기술 | 두부 | CA공법 및 감압 탈기 공정으로 대두 및 전란액 비린취를 제어 기술 |

| 콩즙을 다회압착과 가열고압해동(진공포장/레토르트)을 적용하여 두부 자체의 수분이 적어 경도가 단단한 두부개발 | ||

| 면류 | 건면열탕기술 적용으로 스파게티 면의 알단테 최적물성 구현 |

7. 기타 참고사항

가. 사업의 개요

풀무원식품(주)와 그 종속기업의 2023년 2분기 매출액은 1,155,921백만원, 영업이익은 13,833 백만원을 기록하였습니다.

[식품제조유통사업부문]

건강지향적 신선식품음료군을 제조 또는 소싱하여 B2C 또는 B2B 채널을 통해 제공하고 있습니다. 풀무원식품㈜은 ㈜푸드머스와 운영효율 및 시너지를 창출하며 함께 운영되고 있으며, 그 외 ㈜풀무원녹즙이 있습니다.

i) 풀무원식품㈜은 국내시장에서 건강지향적 Brand 신선식품/음료군 제품을 제조하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

ii) ㈜푸드머스는 국내시장에서 건강지향적 PB(Private Brand) 신선식품/음료군 제품을 제조하여 관공서 등에 납품함과 동시에 종합식자재를 공급하는 사업입니다. 20년 부터 풀무원식품㈜과 ㈜푸드머스 2개 사업이 운영효율 개선과 시너지를 낼 수 있도록 통합운영 하고 있습니다.

iii) ㈜풀무원녹즙은 국내시장에서 신선배송 플랫폼을 기반으로 건강신선음료 제품을 제조하여 소비자 및 온라인 플랫폼을 통해 직접 판매하는 사업입니다.

■ 풀무원식품㈜, ㈜피피이씨음성생면

(1) 산업의 특성

[두부]

COVID-19 이후 가정 내 취식이 줄어들며 B2C 오프라인 채널의 약세에도 불구하고 두부에 대한 소비자 니즈는 견고한 상황입니다. 두부와 연관검색어로 많이 나오는 단어들이 '단백질, 칼로리, 다이어트, 식물성' 등인 점을 감안하면 식물성 단백질에 대한 소비자 니즈는 지속 증가할 것으로 예상되며, 편리성과 간편함이 더해진 다양한 두부류 제품들이 소비자들의 TPO를 충족시켜줄수록 소비는 증가할 것으로 보입니다. 기존 국/찌개, 부침 중심의 요리 소재에서 탈피하여, 간편한 반찬과 요리, 한끼 식사 대용이나 건강한 디저트까지로 콩의 건강함을 담은 다양한 제품 출시를 통해 두부 시장 확대 및 식물성 단백질 시장을 개척하겠습니다.

[나물]

콩나물 시장은 수입콩나물의 증량 및 할인 행사들을 통한 경쟁이 심화되고 있습니다.이로 인해 수입콩나물 시장은 소폭 증가한 반면 국산콩나물 시장은 지속적으로 감소 추세를 보이고 있습니다. 또한 나물 취식 형태를 조사한 결과, 콩나물은 국과 무침의 한정된 조리 형태로 취식되는 반면 숙주나물은 볶음, 전골, 국수에 추가 등 젊은층이 다양한 형태의 요리로 즐겨 먹으며 콩나물 대비 높은 선호도와 성장률을 보이고 있습니다. 이에 소비자들에게 콩나물과 숙주나물로 취식 TPO를 넓히는 동시에 근본적인 콩나물 품질 차별화 및 농가생성 프로젝트도 함께 진행하여, 지속 가능한 나물로 고품질을 유지하면서 동시에 농사에 이로운 제품으로 포지셔닝 강화를 준비하려 합니다.

[계란]

계란은 단백질이 풍부하고 비타민과 무기질 등 우리 몸에 필요한 필수 아미노산을 골고루 갖추고 있어 완전식품으로 알려진 생활 필수 식재료입니다. 생활 필수 식재료의 특성상 외부 환경에 민감한 산업이며 특히 HPAI(고병원성 조류인플루엔자) 이슈에 따른 수요 증가, 공급 부족으로 가격이 급등하거나 폭락하는 등의 상황이 계속되고 있습니다. 계란의 품질 기준에 대한 소비자의 니즈가 지속적으로 높아지고 있으며 정부 시책에 따라 산란일자, 사육 환경 번호 표기, 유통 이력제 등 축산 관련 법령이 지속 개정되고 있는 산업이며, 외부 환경에 영향을 많이 받아 사업에 대한 SCM(Supply Chain Management, 공급망 관리), QC(Quality Control, 품질관리) 관리 역량이 전반적으로 필요한 사업입니다. 또한 계란 시장은 가치소비자층을 중심으로 건강과 친환경에 대한 관심도 증가하고 있으며, 지속 가능한 동물성 원료를 강조한 동물복지 식품 시장의 성장과 더불어 동물복지 계란이 증가되는 사업입니다.

[면]

냉장 생면류 시장은 COVID-19 이후 가정 내 취식 경험 증가와 함께 지속 성장하고 있는 시장으로, 다양한 메뉴와 품질에 대한 소비자들의 기대 수준이 높아지고 있습니다. 이를 충족시키기 위하여 제품의 맛과 품질, 조리 편의성을 높인 다양한 메뉴들이 시장에서 확대되고 있습니다. 생면 시장의 성장과 트렌드를 주도하는 풀무원은, 혁신적 기술의 지속적 개발과 적용을 통해 전문점 수준의 맛 구현, 소비 편의성을 확대하는 유통기한의 연장, 조리 편의성 개선 등 소비자의 니즈에 부합하는 제품을 개발하고자 노력하고 있습니다.

라면 시장은 COVID-19 이후 내식 증가에 따라, 가정 내 비축 목적의 저가격대 익숙한 제품에 대한 선호가 증가함에 따라 성장하였습니다. 최근 팬데믹 완화로 소폭 정체 추세를 보이는 반면, 가치소비자층을 중심으로 건강과 친환경에 대한 관심도 증가되는 상황입니다. 최근 업종 내 건면 기반의 프리미엄 제품 라인업 출시가 이어지면서 건면에 대한 소비자 관심이 증대되고 있습니다. 풀무원은 국내 건면 시장의 선두 주자로서, 건면의 낮은 칼로리와 포화지방을 기반으로 맛있고 건강한 라면을 선보이고 있으며, 식물성 100% 라면, 친환경 포장재 적용 등을 통해 소비자들에게 새로운 가치를 전달하고자 노력하고 있습니다.

(2) 영업개황

[두부]

당사는 소재두부 시장에서 특등급 국산콩 100%로 품질 차별화를 국산콩두부에서 시장점유율 No.1 지위으로서 공고히 하고자 합니다. 1등급이 표준처럼 된 현재에서 한 발짝 더 나아가 특등급콩으로 모든 국산콩 두부를 생산하여 품질 차별화를 선도하고, 간편함과 편리한 조리 방식을 선호하는 소비자들의 니즈 또한 충족시킬 다양한 두부 제품을 개발하려 합니다. 두부로 만들어진 한끼 식사, 반찬, 디저트, 간식 등 다양한 카테고리에서 섭취할 수 있는 신제품을 출시하여 식물성 단백질 시장의 다양한 TPO로 확장을 시작했습니다. 신제품들을 성공 궤도에 안착시켜 앞으로 디저트나 간식, 등 더 다양한 매대에서 소비자들이 두부 가공 제품을 접할 수 있도록 하려하며, 글로벌 시장에서도 이러한 트렌드를 반영 및 선점해 나가고자 합니다.

[나물]

당사는 2단계 잔류농약 안전성 검사를 통해 선별한 원료콩으로 재배한 콩나물을 한번 더 검사하는 3중 농약검사 시스템으로 고객의 신뢰를 구축하고 있으며 산소순환 시스템, 5℃ 신선예냉을 적용하여 차별화된 품질을 구현하고 있습니다. 2016년에는 광학이물선별기 도입으로 콩나물 자엽부(썩은머리) 불량을 한번 더 선별하여 콩나물 품질을 개선하였습니다. 또한 원료에 대한 계약재배, 산지관리, 구매 시 전량에 대한 검사를 실시하여 안전과 원산지의 투명성 확보 뿐만 아니라 콩나물의 우수한 품질을 구현하기 위한 전용 품종을 개발하고 있습니다. 2016년 토종콩 새오리알콩 신규 품종을 개발하였으며, 해당 품종으로 재배한 고소한 '옛콩나물'을 2017년 출시하여 품종 및 관능 차별화로 국산콩나물 내 신규 시장을 구축하였습니다. 또한 숙주나물 시장은 최근 볶음요리 트렌드에 맞춰 볶음요리와 샤브샤브 요리에 적합한 성상을 개발해서 볶음전용 아삭숙주를 2018년 3월 출시하여 볶음용 시장을 구축하였습니다. 또한 2020년부터 패키지의 묶음띠 제거를 통해 플라스틱 줄이기에 앞장서는 등 환경을 생각하는 포장을 실천하고 있습니다. 이러한 차별화된 품질의 나물들을 2023년 말부터는 소비자들이 다양한 조리법으로 취식할 수 있도록 간편하고 편리함까지 탑재된 형태로 상품화하여 역신장하는 소재 시장에서 성장을 이끌어 내려 합니다.

[계란]

풀무원 계란은 차별화된 품질을 바탕으로 지속적인 IMC(Integrated Marketing Communication, 통합적 마케팅 커뮤니케이션) 활동과 품질 관리를 통하여 브랜드 계란 No.1 입지를 강화하고 있으며 동물의 기본 권리와 지구 환경까지 생각한 동물복지 계란을 확대 중에 있습니다. 차별화된 품질의 원천은 SCM(Supply Chain Management, 공급망관리) 역량과 까다로운 품질 관리(Quality Control) 및 산지 관리 프로세스입니다. 제품의 안전성을 확보하기 위하여 각 생산농가에 대한 무항생제 인증, HACCP(Hazard Analysis and Critical Control Point, 위해 요소 중점관리기준) 인증, 산란일자로부터 설정된 유통기한 관리는 물론이고 계란의 생산, 유통, 판매에 최초로 도입된 Cold Chain System(냉장 유통 시스템)으로 더욱 안전하고 신선한 계란 생산에 주력을 다하고 있습니다. 식용란에 대한 안전성 관리 및 차별화된 품질력 운영 외에도 계란 사업의 새로운 성장 동력인 가공 계란 시장과 동물복지란을 활용한 가공 계란을 지속 선도해 나아갈 계획입니다.

[면]

냉장 생면류 시장에서 다양한 메뉴와 차별화된 품질로 견고한 시장 지위를 확보하고 있습니다. 특히 2021년 최첨단 HMR 생면공장을 준공하고 가동시키며 최신식 설비와 차별화된 제면기술로 생면시장의 혁신을 이끌어가고 있습니다. 주력 제품인 냉면과 우동 중심의 품질혁신 외에도 기존 시장에 없던 막국수, 볶음면, HMR칼국수 및 수제비를 출시하며 생면시장의 트렌드를 리드해가고 있고, 유통기한을 늘린 반가공 형태의 밀키트를 출시함으로써 생면의 사업영역을 넓혀가고 있습니다.

2020년 8월 출시된 정면, 백면, 홍면 라인업을 중심으로 판매 확대에 주력하고 있습니다. 혁신적인 비유탕 제조 기술과 공정을 기반으로 국내 비유탕 건면 시장을 선도하고 있으며 최근에는 비유탕 로스팅 짜장면을 출시하여 건면 제품 라인업을 강화하고 있습니다. 또한 베이직 국탕 제품과 비국물 별미카테고리 에서도 판매 호조를 보이고 있어 이를 바탕으로 국내 주요 할인점을 비롯한 유통 채널과 소매점 채널, 온라인은 물론 미국, 유럽, 호주, 동남아 등 글로벌 채널로 확대해 나갈 계획입니다.

(3) 산업의 성장성

[두부/나물]

코로나의 종식으로 가정내 취식이 줄어드는 반면 외식 비중 증가로, 자사의 B2C 오프라인 사업 부문의 경우 경쟁 환경이 치열해진 반면 B2B 사업부의 경우 일상의 복귀로 매출 비중이 꾸준히 상승하고 있습니다. 그럼에도 'Sustainable food'의 글로벌 트렌드는 지속될 것으로 보여 이에 적합한 제품군들을 보유한 자사는 지속적으로 시장을 선도하는 혁신적인 신제품 개발과 출시로 식물성, 식물성지향, 동물복지 제품으로 성정할 예정이며, 두부와 나물 소재사업에서도 새로운 TPO 창출을 통해 성장을 지속할 예정입니다.

[계란]

계란 산업은 저출산 등으로 소비자가 줄어들어 점차 수요 감소가 발생할 것이라고 우려되는 반면, 생산 현장의 제조 원가는 높아질 것으로 전망됨에 따라 고품질 프리미엄 시장과 일반시장이 명확히 구분될 것으로 예상됩니다. 계란 산업에서의 식용란 성장성을 볼 때, 계란은 남녀노소 누구나 즐겨먹는 완전식품이며 건강하게 섭취할 수 있는 단백질원이자 생활 필수 식재료로 시장 규모는 현재와 같은 수준으로 유지할 것으로 전망되는 한편, 단백질에 대한 소비자 관심과 동물복지에 대한 소비자 인식이 확대됨에 따라 꾸준히 성장할 것으로 예상됩니다. 또한 가공식품 성장에 따른 편리성을 지닌 제품과 동물복지란을 활용한 가공 계란은 꾸준히 성장할 것으로 예상됩니다.

[면]

냉장 생면 시장은 COVID-19로 물가 상승 영향에 따른 내식수요 증가 및 소비자의 취식경험 증가에 따른 다양한 제품에 대한 니즈 증가와 함께 성장세를 이어가고 있습니다. 주요 시즌면(여름과 겨울)메뉴의 중복 구매 중심으로 운영되던 시장은 다양한 메뉴와 형태의 제품으로 확장되고 있습니다. 인접 국가인 일본 및 기타 선진 시장의 가정 내 간편식 조리 시장이 성장하는 추이를 고려하면, 국내 냉장면 시장도 유사한 흐름 속에서 제조사들의 품질혁신과 다양성을 기반으로 지속 성장할 것으로 예상합니다.

국내 라면 시장은 연간 2.4조원 규모를 유지하는 가운데 비유탕 건면 시장은 연간 1천억원 규모로 전체 라면 시장의 5% 수준입니다. 다만 최근 소비자의 기호가 다양해짐에 따라 경쟁사에서도 건면 프리미엄 라인 제품들이 속속 출시되면서 소비자들의 비유탕 건면에 대한 인식이 확대되었습니다. 비유탕 건면 시장은 풀무원의 가치와 정신을 대변 할 수 있는 시장으로 건강함과 차별화된 면 식감을 바탕으로 다양한 신제품 출시 및 소비자 트렌드 부합에 따라 저변을 넓혀가고 있으며, 상온 라면 관련 업계에서도 미래 성장동력으로 준비하고 있습니다.

(4) 경기변동의 특성

[두부/나물]

Sustainable food에 대한 소비자들의 증가하는 관심으로 식물성 단백질과 식이섬유 등을 가진 두부와 나물에 대한 소비자의 니즈는 지속될 것으로 보이나, 편리함과 가치 소비를 추구하여 단순 소재보다는 조리의 간편성이 추가된 형태의 제품 형태의 인기가 상승할 것으로 보입니다. 이는 원재료 측면에서의 인상을 의미하며, 추가적으로 특등급콩에 필요한 2차 정밀, 친환경 패키지 사용, 등 원료에서부터, 부자재 및 물류비의 인상 요인들을 수요의 가격탄력성을 면밀하게 파악하여 효율적인 제품 가격 수립을 통해 수익성 리스크를 방어해 나갈 전략입니다.

[계란]

계란산업은 축산 원물에 해당하는 1차 식소재 산업이며 생활 필수 식재료로 경기 변동에 따른 매출 및 판매 수량은 크게 좌우되지 않는 특징이 있습니다. 다만 HPAI(Highly Pathogenic Avian Influenza, 고병원성 조류인플루엔자)와 같은 외부 질병이나 환경 등의 이슈로 인하여 시장의 공급과 수요가 장ㆍ단기적으로 변동이 발생할 수 있어 항상 시장과 외부 환경의 변화적 요인을 예의주시하고 대응해야 합니다. 소비 관점으로 평소에는 휴가 시즌에는 소비가 소폭 감소하는 경향을 보이나 방학 시즌에 꾸준히 소비가 증가하여 연간 일정한 소비율을 보여주는 안정적인 산업입니다. 사업 운영 관점으로는 식용란 뿐만 아니라 공급 Risk 및 난가 변동의 영향의 폭이 큰 가공 계란의 경우에도 외부 환경에 민감하여 사업 예측이 어렵기 때문에 사업 운영 노하우와 품질 관리 및 꾸준한 공급 역량이 반드시 필요한 산업입니다.

[면]

냉장면은 외식물가 변동과 같은 경기변동과 밀접하게 관련됩니다. 외식물가 상승 시 상대적으로 저렴한 냉장면 제품 소비가 증가되거나 경기침체 시 일부 라면 등과 같은 저가의 대안 카테고리 영향으로 냉장면 소비가 위축되는 경향을 보입니다.

라면은 대표적인 국민 음식의 하나로, 경기 변동이나 소비자 구매력, 외부 이슈 등에 따른 비축 구매 등에 민감하게 반응한다고 볼 수 있습니다. 비축 목적의 구매로 저가의 익숙한 제품에 대한 수요 뿐아니라, 건강하고 새로운 맛에 대한 추구 성향이 늘어나고 있으며, 라면 구매 시 칼로리와 포화지방을 비롯한 원재료의 안전/안심 등 가치 소비 제품에 대한 관심 또한 증가하고 있습니다.

(5) 계절성

[두부/나물]

두부와 나물은 과거 명절 수요가 급증하였던 반면 최근 트렌드에서는 명절 효과가 줄어들고 있습니다. 나물은 여전히 겨울에 강세를 보이고 여름은 비수기이나 장기간 비가 많이 올 경우, 채소 가격 상승으로 나물 수요가 증가하는 경향을 보입니다. 이에 일기예보와 가락시장 농산물 경매 단가를 바탕으로 채소 가격상승 추이를 집중 모니터링하며 물량계획에 실시간으로 반영될 수 있도록 유관부서와 긴밀하게 협력중입니다.

[계란]

B2B 시장에서 계란은 방학과 휴가 시즌에는 소비량이 감소하는 비수기에 속하고 B2C 오프라인 시장에서는 방학과 명절에 소비량이 일시적으로 증가하는 성수기에 속합니다. Post 코로나 시대로 인한 일상생활이 정상화되어 B2B 시장의 경우 소폭 증가하는 추세이며, B2C에 경우 동물복지란 활성화로 인해 매출액은 늘고 있지만 영양성분이 가미된 특수란의 판매량은 감소하는 추세입니다. 이러한 계란 시장은 연간 일정한 소비율을 보여주고 있어 계절성은 높지 않으며, 사용 용도에 따라 소비에 대한 변동이 소폭 있지만 계절에 따른 뚜렷한 변동은 없습니다.

[면]

냉장면 시장의 3분의 2를 차지하는 냉면과 우동은 각각의 계절성이 명확한 품목군이며, 시장은 크게 하절기-동절기-상시 운영 품목 시장으로 나뉩니다. 이 중 하절기 제품들은 동절기나 상시 운영 품목에 비해 해당 연도의 기후 특성에 따라서 시장 판매액의 등락이 큰 시장입니다. 이 외 짜장, 파스타, 쌀국수 등과 같은 요리면의 계절적 민감도는 냉면, 우동에 비해 상대적으로 안정적인 품목입니다.

라면 시장은 하절기에는 시원하게 취식하는 비빔면류의 판매가 증가하고, 동절기에는 국물류 제품의 판매가 증가하는 모습을 보이고 있습니다. 그외 짜장면류나 볶음면류 제품은 꾸준히 소비가 증가하는 가운데 계절적인 영향보다는 방학이나 신제품 출시, 외부 프로모션 등에 따라 일시적으로 수요가 증가하는 모습을 보이고 있습니다.

(6) 국내외 시장여건

[두부/나물]

국내의 경우 인구수 감소 추세가 지속되고 있으며 소비자들은 장보는 횟수를 줄이며 근린 쇼핑 위주로 구매를 하여 편의점, 개인 및 대형 수퍼, 창고형 매장과 온라인 채널이 고성장을 하고 있으나 일부 B2C 오프라인 채널별 성장 정체 현상이 있습니다. 반면 B2B 시장에서의 성장 가능성은 높은 상황이며, '가치소비' 트렌드가 지속중으로 구매는 양극화 현상을 보이고 있습니다. 이 외 글로벌 시장에서 K-푸드 및 Sustainable food에 대한 관심과 수요가 증가 추세이기에 대내외적인 트렌드에 맞는 제품들의 발빠른 출시 및 집중으로 소비자들의 마음과 식탁을 사로잡으려 합니다.

[계란]

국내 계란 시장은 안전성과 품질, 신선도 등에 대한 소비자들의 눈높이가 높아지면서 체계적으로 품질과 위생 관리를 하는 브랜드 계란의 수요가 증가하고 있습니다. 이러한 변화에 미루어 보았을 때, 풀무원 브랜드란은 생산에서 유통 과정까지의 철저한 관리를 통해 안정성 및 품질에 있어서 높은 경쟁력을 보이고 있습니다. 이러한 엄격한 관리 덕분에 국내시장뿐 아니라 해외 계란 시장까지 안전성에 대한 검증이 된 풀무원 계란의 니즈를 확인하여 동물복지 인증 계란의 수출을 추진 중입니다. 이러한 트렌드에 발맞추어 풀무원도 동물복지 인증 계란에 대한 공급을 더욱 확대하여 소비자에게 더 좋은 품질의 계란을 공급할 계획입니다.

[면]

소비자들의 HMR 제품에 대한 다양한 경험을 토대로 새로운 메뉴와 제품에 대한 소비자의 니즈가 증가하고 있으며, 내식시장 내 제품 경쟁이 심화되고 있습니다. 제품의 다양성과 트렌디한 제품들을 중심으로 시장이 성장해왔으나, 최근 경기 침체의 영향으로 가성비 시장에 대한 소비자의 니즈도 증가하고 있습니다.

라면 시장은 새롭고 차별화 된 제품에 대한 소비자 니즈가 증가하고 있습니다. 이러한 상황에서 신제품의 출시 주기가 더욱 빨라지고 있으며, 단순 새로운 메뉴 제안이 아닌 큼직한 건더기, 식물성 원료 사용, 저칼로리 소구 등의 가치 제안 중심의 신제품이 증가하고 있으며, 또한 비유탕 건면 베이스의 프리미엄 제품들의 시장 출시가 진행되고 있습니다. 글로벌 측면에서 K-푸드에 대한 관심이 증가하면서 한국 라면에 대한 해외 소비자들의 관심 또한 증가하는 추세입니다.

(7) 경쟁상황

[두부/나물]

저가 제품을 주력 판매하는 두부와 나물 기업들이 많아지면서 점유율을 확대해나가고 있으며 경쟁사들의 경우 편의식품과 상온 제품 위주로 성장을 주도하고 있습니다. 풀무원 두부와 나물은 건강한 품질 우위의 장점을 소비자들에게 널리 알리기 시작하여 품질의 차별화를 이뤄내면서도 시장의 니즈에 맞는 편의성과 간편성은 강화하여 성장을 지속할 계획입니다.

[계란]

계란은 브랜드란, PB(Private Brand)란, 일반란이 경쟁하고 있는 구도입니다. 브랜드란과 PB란은 안정적인 공급과 품질로 시장을 확대해 나아가고 있으며 최근 동물복지 인증 계란에 대한 기업 및 소비자의 인식이 확대되어 동물복지란 시장이 지속 성장하는 추세입니다. 브랜드 경쟁사들은 풀무원을 벤치마킹하여 동물복지 제품을 확대하고 있으며 추가로 직영 농장 체계를 구축하여 가격 경쟁력과 더욱 높은 동물복지 등급을 부여하기 위해서 발 빠르게 움직이고 있어 앞으로 브랜드란의 품질과 가격 경쟁력이 더욱 치열해질 것으로 예상됩니다. 또한 가공 계란 시장은 대형 농장을 보유한 대규모 생산자가 설비를 구축하여 생산과 판매를 주도하는 시장이고 주로 반숙란, 훈제란, 구운란으로 구성되어 있으며, 최근에는 편의성 기반으로 한 새로운 형태의 제품이 다양화되고 있습니다.

[면]

당사는 견고한 시장 지위로 생면 시장을 지속 주도하고 있습니다. 이는 오랜 시간 축적된 풀무원 브랜드에 대한 소비자 신뢰 및 지속적인 기술력 개발에 따른 결과입니다. 특히 2021년 최첨단 HMR 생면공장을 설립, 가동하면서 최신식 설비와 차별화된 기술력을 바탕으로 출시한 신제품들이 시장에서 좋은 반응을 얻으며 시장의 변화와 트렌드를 이끌어가고 있습니다.

라면 시장은 외부적으로 다른 HMR 카테고리로의 소비자 이탈과 내부적으로 주요 제조사간 MS 점유 경쟁이 심화되고 있으며, 이를 극복하기 위해 제조사 간의 신제품 출시, 미디어 광고 및 매장 내 프로모션 강도가 더욱 심화되고 있습니다. 다만 소비자의 니즈가 점차 다양하고 세분화되어 감에 따라, 세부 소비자의 니즈를 만족시켜주는 제품은 아직 많지 않다고 보여지며, 이를 위해 풀무원은 건강 추구, Kids/Silver, 비건 지향 등 다양한 타겟별 제품 라인업을 강화하여 세분화된 소비자의 니즈를 충족하고자 합니다.

(8) 시장의 안정성

[두부/나물]

시장은 저가 기업들의 저가 제품 가격 행사 위주로 성장하였으나, 풀무원은 차별화된 품질의 최상위 특등급콩만을 엄선하여 만든 국산 두부와 깨끗한 식수로 키운 무성장촉진제 특등급콩나물로 품질 우위를 유지하며 국산 두부와 나물 시장을 다시 한 번 재상기시키려 합니다. 또한, 적극적인 프리미엄 두부 시장 개척 및 다양한 TPO를 충족하는 신제품 개발 및 출시, 나물도 편리하고 다양한 취식 방법을 선보이며 간편하게 취식할 수 있는 제품들 개발 및 출시를 통해 단순 소재에서 확장을 통해 지속적으로 성장하려 합니다.

[계란]

국내 계란 시장은 외부 환경에 민감하여 원란의 수요와 공급에 크게 영향을 받는 시장이며 계란 가격의 급등과 급락이 수시로 발생하기 때문에 시장의 안정성에 있어서 원란의 안정적인 수급이 가장 중요합니다. 이러한 관점에서 풀무원의 확고한 SCM(Supply Chain Management, 공급망관리) 구축과 차별화된 품질 관리(Quality Control)는 타사와 차별화된 핵심 역량입니다.

[면]

생면 시장은 비교적 안정된 시장입니다. 이에 당사는 냉면, 우동 등 계절성 상품 외 상시 운영이 가능한 상품 확대함으로써 시장 성장이 확대될 수 있도록 노력하고 있습니다. 이에 짜장, 파스타 등의 상품 외 트렌드에 부합한 편의형 칼국수, 수제비, 막국수, 냉우동 등의 새로운 카테고리를 지속 확대 운영할 계획이며, 밀키트의 영역까지 시장을 확대해 나갈 예정입니다.

라면 시장은 신제품 출시, TV광고 및 가격할인 등으로 인한 경쟁이 심화되는 추세이며, 이중 비유탕 건면 시장은 유탕면 대비 건강함과 차별화된 면 식감을 바탕으로 소비자 트렌드 부합에 따라 저변을 넓혀가고 있습니다. 풀무원 건면은 낮은 칼로리와 포화지방을 통한 건강 가치 충족, Kids/Silver/비건 지향 등 세분화된 타겟 제품 출시, 더 나아가 상온 면 HMR 영역으로 확대를 통한 다양한 소비자 가치 충족을 통해 시장을 확대하고자 합니다.

(8) 시장의 안정성

[두부/나물]

시장은 저가 기업들의 저가 제품 가격 행사 위주로 성장하였으나, 풀무원은 차별화된 품질의 최상위 특등급콩만을 엄선하여 만든 국산 두부와 깨끗한 식수로 키운 무성장촉진제 특등급콩나물로 품질 우위를 유지하며 국산 두부와 나물 시장을 다시 한 번 재상기시키려 합니다. 또한, 적극적인 프리미엄 두부 시장 개척 및 다양한 TPO를 충족하는 신제품 개발 및 출시, 나물도 편리하고 다양한 취식 방법을 선보이며 간편하게 취식할 수 있는 제품들 개발 및 출시를 통해 단순 소재에서 확장을 통해 지속적으로 성장하려 합니다.

[계란]

국내 계란 시장은 외부 환경에 민감하여 원란의 수요와 공급에 크게 영향을 받는 시장이며 계란 가격의 급등과 급락이 수시로 발생하기 때문에 시장의 안정성에 있어서 원란의 안정적인 수급이 가장 중요합니다. 이러한 관점에서 풀무원의 확고한 SCM(Supply Chain Management, 공급망관리) 구축과 차별화된 품질 관리(Quality Control)는 타사와 차별화된 핵심 역량입니다.

[면]

생면 시장은 비교적 안정된 시장입니다. 이에 당사는 냉면, 우동 등 계절성 상품 외 상시 운영이 가능한 상품 확대함으로써 시장 성장이 확대될 수 있도록 노력하고 있습니다. 이에 짜장, 파스타 등의 상품 외 트렌드에 부합한 편의형 칼국수, 수제비, 막국수, 냉우동 등의 새로운 카테고리를 지속 확대 운영할 계획이며, 밀키트의 영역까지 시장을 확대해 나갈 예정입니다.

라면 시장은 신제품 출시, TV광고 및 가격할인 등으로 인한 경쟁이 심화되는 추세이며, 이중 비유탕 건면 시장은 유탕면 대비 건강함과 차별화된 면 식감을 바탕으로 소비자 트렌드 부합에 따라 저변을 넓혀가고 있습니다. 풀무원 건면은 낮은 칼로리와 포화지방을 통한 건강 가치 충족, Kids/Silver/비건 지향 등 세분화된 타겟 제품 출시, 더 나아가 상온 면 HMR 영역으로 확대를 통한 다양한 소비자 가치 충족을 통해 시장을 확대하고자 합니다.

(9) 회사 경쟁상의 강점과 단점

[두부/나물]

원료의 대부분을 차지하는 콩에 대한 안전성 관리와 신선도 유지가 핵심 경쟁력입니다. 이를 위해 안전한 국내산 콩 선별을 위한 원료콩 검수 및 잔류농약 검사, 산지 재배환경 검증은 물론 소비자가 직접 제품의 원료와 생산 관련 정보를 조회할 수 있는 식품이력추적제를 통해 제품 안정성에 대한 소비자의 신뢰를 구축하고 있습니다. 5℃로 유통(Cold Chain System)되는 두부/나물은 생산에서부터 매장도착시까지 신선함을 유지하며 경쟁사 대비 차별화된 품질을 제공하고 있습니다. 또한, 하반기부터 특등급 국산콩 100%로 두부와 나물을 만들 예정으로 원료부터 깐깐하게 관리하여 품질 우위를 선점하려 합니다.

[계란]

자사의 계란 시장의 경쟁력은 안정적인 원란 공급과 계란의 신선도 관리입니다. 풀무원은 산란일자를 가장 먼저 표기하였을 뿐만 아니라 까다로운 품질 관리를 통한 안전하고 신선한 계란 생산 시스템을 갖추고 있습니다. 디지털화에 맞춘 QR코드를 통한 계란 이력정보 확인 및 조회 시스템을 도입하였습니다. 이러한 엄격한 품질 관리 덕분에 풀무원의 신선한 계란에 대한 소비자의 수요는 지속해서 증가하고 있으며, 안정적인 공급을 충족할 수 있도록 협력업체와 파트너쉽 구축 및 신뢰를 통한 고품질의 계란을 원활히 공급받을 수 있도록 하였습니다. 추가로 유럽식 동물복지 농장을 국내 최초로 도입하여 확산 중에 있어 소재란과 가공란의 패러다임과 시장 파이를 확대 중으로 일반란과 동물복지란 시장을 모두 선도해 나아가고 있습니다.

[면]

생면 시장의 경쟁력은 우수한 품질과 관능입니다. 이를 위하여 지속적으로 개발, 관리, 개선을 통한 새로운 제품, 더 나은 제품, 더 우수한 품질을 제공하고자 노력하고 있습니다. 바른먹거리 원칙하에 우수한 품질의 제품을 제공함으로써 풀무원식품의 경쟁력 확보 및 소비자 신뢰도를 지켜나가고자 합니다.

한편 라면 시장 내 소비자 인지 확대를 위하여 기존 브랜드를 '풀무원 자연건면'으로 일원화 하여 로고와 엠블럼을 변경, 명확한 소비자 언어로 소구하고 있습니다. 또한 풀무원 건면은 재료 본연의 맛을 넘어 재료들의 최적의 조합과 로스팅, 발효, 숙성 등의 공정으로 더욱 생생한 맛을 구현하였습니다. 2017년 10월 '다양한 생면 식감 구현이 가능하며 공극이 많아 스프 배임성이 우수한 건면의 제조방법'으로 특허를 등록하고, 면의 식감을 구현하는 기술력을 지속적으로 향상시켜오고 있습니다. 이 외에도 기존 운영 제품의 재편과 신규 카테고리 제품 확대하고 있습니다.

■ ㈜푸드머스

(1) 산업의 특성

식자재유통은 어린이집/유치원 급식에 사용되는 식재료부터 초/중/고교, 오피스/산업체, 공공기관, 의료/복지시설 등의 급식용 식재료에 이르기까지 사회구성원 생애 전반에 걸쳐 식자재를 공급하는 산업입니다. 사회 발전이 고도화되고 조직화 정도가 심화되면서 집단을 대상으로 하는 급식 시장도 지속적으로 성장할 것으로 예상되며, 외식시장 또한 급성장할 것으로 예상됩니다. 전반적인 소득수준의 향상에 따라 양질의 고급화 식재에 대한 소비자의 수요가 점차적으로 증가하고 있으며, 사회적인 식품 안전이슈가 대두됨에 따라 각 기업들의 안전관리 및 위험 예방 활동이 강화되고 있습니다. 또한 출산율 감소는 초/중/고교 인구 감소로 이어져 학교시장이 점차적으로 줄어드는 추세를 보이지만, 고령화로 인한 실버 시장은 확대가 예상됩니다. 국내 식자재 시장은 선진 시장에 비해 대규모 자본에 의한 규모화 수준이 낮은 단계에 해당됩니다. 외식 시장의 식자재 유통은 최근 최저임금 인상 등 인건비 상승으로 인해 전처리 식자재에 대한 니즈가 확대되고 있습니다. 최근 식자재 유통 시스템의 스마트 기술이 도입됨에 따라 식자재 유통 업계는 디지털 혁신 개발에 집중하고 있습니다. 따라서 향후 산업의 양적/질적 측면의 지속적인 성장이 예상됩니다.

(2) 영업개황

푸드머스는 고객의 생애주기에 맞는 맞춤형 브랜드 상품과 종합 식자재를 제공하는 식자재 유통 전문 기업으로 크게 시설급식채널과 외식채널로 구분하고 있습니다.

시설급식채널은 Kids(영유아시설)채널과 SL(School Lunch)채널, B&I(Business&Industry)채널 H&C(Health&Care)채널입니다. Kids 채널은 영유아ㆍ어린이 맞춤형 전문 브랜드인 '풀스키즈(구.우리아이)' 브랜드를 유치원과 어린이집에 공급하는 사업으로 매년 두 자릿수 성장을 지속하고 있습니다. SL채널은 전국 초/중/고등학교를 대상으로 고품질의 '풀스키친(구.바른선)'브랜드 매출을 확대해 나가고 있습니다. B&I채널은 산업체, 경찰시설, 군 부대, 관공서, 오피스, 대학교 및 학원시설 등을 대상으로 가성비 높은 상품의 개발/소싱과 고객서비스로 차별화된 경쟁력을 확보하고 있습니다. H&C채널은 시니어 전문 브랜드인 '풀스케어(구.Softmade)'를 런칭하여 복지/요양/의료시설을 대상으로 상품 차별화를 통해 경쟁력을 강화하고 복지/의료 시장 내 선도적인 입지를 구축하고 있습니다.

외식채널은 프랜차이즈, 레스토랑, 휴게소, 일반식당 등을 대상으로 다양한 고객 니즈에 부합하는 맞춤형 상품 및 효율화 식재를 제공하는 사업으로 외식 전용브랜드인 '풀스쿡(구.참채움)'을 바탕으로 외식 시장 진입 확대를 지속 추진하고 있습니다.

(3) 산업의 성장성

식자재 유통업은 대형업체를 중심으로 재편되어 기업간 경쟁 또한 심화되고 있습니다. 출산율 저하에 따라 영유아 현원 수 및 초/중/고교 재학생 수는 지속적으로 감소하고 있지만, 점차적으로 완만하게 유지되는 추세이며 영유아 인구 수 감소에도 불구하고 보육정책에 따라 보육시설은 매년 증가하고 있어 돌봄교실과 같은 영유아 급/간식시장은 성장하고 있습니다. 또한 국내 인구 고령화에 따라 병원, 요양원, 복지시설의 푸드서비스시장 또한 지속적으로 성장할 것으로 예상됩니다. 뿐만 아니라 최근 군 급식 식자재 시장이 민간 기업에 개방, 점진적인 확대가 예상됨에 따라 중장기적 측면에서 새로운 유통경로로 자리매김 할 가능성이 높아 새로운 시장 개척을 통한 성장이 가능합니다.

(4) 경기변동의 특성 및 계절성

일반적으로 급식 식자재 시장은 경기변동에 크게 영향을 받지 않으나, 2020년 COVID-19로 인해 단체급식 시설 및 다중이용 시설의 휴교/휴원이 장기화되면서 급식이 사실상 중단되어 많은 어려움을 겪었습니다. 2020년 5월 3주차부터 단계적인 학교 등교가 진행되어 2020년 6월말 급식 운영율은 50% 수준에 머물렀고, 9월 2학기 개학 시점부터 단계적 대면수업으로 학교 등교가 재개되었으나 COVID-19 확산 강도에 따라 2020년 12월 전면 원격수업으로 전환되는 등 급식 수요의 변동폭이 크게 발생하였습니다. 2021년 상반기 COVID-19의 진정세를 기점으로 학년별 전면 등교 전환이 확대됨에 따라 급식 식자재 시장이 정상화되었습니다.

(5) 국내외 시장여건

국내 식자재 유통시장은 개인사업자나 중소업체 중심으로 이루어져 왔으나 최근 대기업 중심의 기업형 식자재 유통으로 재편되고 있습니다. 현재 기업형 식자재 유통업체는 인프라를 기반으로 M&A를 통해 규모를 키우는 업체와 기존의 외식과 급식업을 중심으로 식자재 유통업의 시너지를 키우는 두 가지 모습으로 나타나고 있습니다. 특히 최근 학교채널의 경우, COVID-19로 인해 소규모 학교급식 전문업체의 영업활동 위축으로 자사를 포함한 대기업 중심으로 재편될 것으로 예상하고 있습니다. 다만 내수경기 침체 및 푸드서비스 시장 성장세 둔화로 업체 간 신규 사업장 수주 경쟁이 심화 되는 등 기업간 경쟁은 점차 심화되고 있습니다. 뿐만 아니라 각 지자체에서 지역 내 산업 육성 및 보호를 위하여 시행되고 있는 지역제한 제도로 전국권 사업을 영위하는 대기업 식자재 유통사 대비 Local 기업의 시장 침투가 증가하고 있는 추세입니다. 따라서 이 같은 시장여건을 고려, 해당 산업 내 차별화를 통한 경쟁력 확보가 중요합니다. 또한 COVID-19를 계기로 급식 환경의 안전성 확보 중요성이 대두되고 있으며, 식자재 또한 조리방법이나 취식형태가 안전한 제품을 선호하는 추세로 변화하고 있습니다.

(6) 경쟁상황 및 시장의 안정성

푸드머스의 주요 경쟁사들은 국내 푸드서비스 시장의 포화, 업체 간 치열한 수주 경쟁 등으로 인해 외식 시장 및 해외 진출을 가속화하고 있습니다. 단체급식을 기반으로 외식 프랜차이즈, 호텔 및 개인 식당의 식자재 공급비중을 확대하고 있으며, 해외단체급식 사업장 수주확대를 통해 해외 비중을 점차 확대해 나가고 있습니다. 또한 기존 단체급식시장에서는 경쟁사의 Kids와 Silver시장 진입이 확대되고 있어, 푸드머스는 Kids와 Silver채널의 경쟁사 침입 방어를 위해 '풀스키즈' 및 '풀스케어'와 같이 브랜드 상품 구색을 확대하고, 채널 맞춤형 교육 및 서비스를 제공하면서 진입장벽을 강화하고 있습니다. 푸드머스는 브랜드 상품은 풀무원 브랜드 관리 규정에 의거하여 CODEX 첨가물(국제 식품 규격 위원회의 가이드라인에 의거하여 허용된 식품첨가물 목록) 기준으로 상품을 개발/생산하고 있습니다. 수익 창출 여건이 쉽지 않은 외식채널의 경쟁 상황 속에서 푸드머스는 GAP인증 식재, 전처리 과정을 줄인 Prep 식재 등 차별화된 외식전용 식자재 제품 개발 등을 통해 외식채널에서의 매출 성장을 확대하고 있습니다. 또한 급성장하고 있는 군 시장에 맞춰 인프라 구축 및 전문 역량을 마련하여 시장 진입하여 성공적인 성과를 보였습니다.

(7) 경쟁상황

푸드머스는 2010년 최초 CCM(소비자 중심경영)인증 획득 이래 7회 연속 인증을 받으면서 12년간 유지해오고 있습니다. 영유아 및 학교 급식시장에서는 시장 우위를 위해 브랜드 상품 개발 확대를 통한 경쟁력 확보에 주력하고 있으며, 이와 더불어 각 지자체 급식지원센터 및 보육정보센터와의 파트너십을 더욱 견고히 하고 있습니다. COVID-19의 영향을 가장 많이 받았던 SL채널에서는 공산카테고리에서 시장 점유율을 확대하고 불확실성에 대비해 전략적인 가격 운영과 구조개선에 주력하고 있으며, Kids채널은 시장 내 새로운 성장동력을 발굴하기위해 식자재공급 이외의 품목과 서비스를 제공하는 등의 사업 구조를 혁신하는데 주력하고 있습니다. 아울러 기업, 산업체, 경찰시설, 관공서, 공공기관 등의 급식시장 사업역량 확대를 위해 고객군별 맞춤형 상품 전략과 교육 지원 등 부가서비스 제공으로 시장 내 경쟁력을 지속적으로 강화하고 있습니다. 미래 신성장 채널인 H&C채널 확대를 위해 풀스케어 제품 라인업을 확대하고 있으며, BroadLine채널은 식물성 지향 식품(Plant-Forward Foods) 등 자사 브랜드 제품 중심으로 미진입 시장을 적극 개발하고 있습니다. 제품 경쟁력 강화를 위해 푸드머스의 강점인 간식, 디저트(음료/유가공 및 떡류)와 육가공 상품의 개발에 집중하고 있으며, 지구식단 중심으로 식물성 지향 식품(Plant-Forward Foods) 카테고리를 육성하고 있습니다. 또한, 디지털 전환(DX) 시대에 맞춰 혁신 기술을 접목시켜 통합적인 솔루션 제공하는 등 기술 고도화를 추진하고 있습니다.

■ 엑소후레쉬물류㈜

(1) 산업의 특성

신선물류는 냉장/냉동식품의 물류 프로세스 모든 과정에서 신선도를 유지한 상태로 고객에게 배송하는 물류서비스입니다. 신선도 유지를 위해서는 냉장설비를 갖춘 수/배송차량과 냉장/냉동물류센터를 보유한 전국적인 Cold Chain(냉장 유통) 네트워크가 구성되어야 합니다. 이러한 인프라를 갖추기 위한 초기 투자비용이 하나의 진입장벽으로 작용합니다. 또한 신선상품은 상온상품 대비 일출고량이 적고, 신선도를 고려해 신속한 배송이 요구되기 때문에 배송효율이 낮습니다. 물류의 원가구조상 현장 운영 인건비 및 유가 변동에 많은 영향을 받는 산업입니다.

(2) 영업개황

엑소후레쉬물류는 최상의 Cold Chain System(냉장 유통 시스템)을 제공하여 업계에서 월등한 경쟁 우위를 갖추고 있으며, 최신 물류기술이 집약된 국내 최대 규모의 저온자동화 시설을 통해 계열사 및 3PL(Third Party Logistics) 화주의 물류비 절감과 물류 서비스 품질 향상을 도모하고 있습니다. 이러한 경쟁우위 유지 및 물류 서비스 개선을 통해 매년 매출이 신장하고 있으며, 고품질의 서비스를 바탕으로 적극적인 영업활동을 통해 관계사 외 3PL 매출을 확대하고 있습니다.

(3) 산업의 성장성

제3자 물류 시장은 지속적으로 성장해왔으며, 국내 기업의 제3자 물류 활용율이 일본이나 북미, 유럽 대비 아직 낮은 수준에 머물러 있어 앞으로도 지속적인 성장세를 이어갈 것으로 예상됩니다. 또한 신선물류 시장의 대부분을 식품산업이 차지하고 있고 국내 식품산업의 총생산이 성장세를 보이고 있으며, 소비자의 식품 품질 향상 및 안전성 의식 제고에 따른 니즈의 변화로 상온물류 대비 신선물류 시장이 더 빠르게 성장할 것으로 전망됩니다.

(4) 경기변동의 특성 및 계절성

신선물류 시장 성장세에 신규업체 진입 등의 영향으로 물량 유치를 위한 저단가 경쟁이 더욱 심화되고 있습니다. 물류의 원가구조상 현장 운영 인건비 및 유가 변동에 많은 영향을 받게 되는데, 매년 최저시급 인상에 따른 인건비 증가 및 유가 상승 요인이 손익에 부담을 주고 있습니다. 이에 자동화 설비 도입 추진 및 에코드라이빙 캠페인, 계약 주유 등을 통해 원가 개선을 노력 하고 있습니다.

(5) 국내외 시장여건

해외 유수 대기업들은 자사의 핵심사업에 집중하는 한편 물류부분의 경우 전문 3자 물류기업들에게 아웃소싱 비율을 높이고 있는 것에 비해 국내 산업시장은 이와 반대로 대기업들 대부분이 물류자회사를 통해 운영되고 있습니다. 아울러, 4차 산업혁명의 도입으로 인한 '스마트 팩토리'는 물류업계에도 적용이 가속화 되고 있습니다. 소형화물을 배송하는데 무인항공기 드론이 투입되는가 하면, 제조/유통산업 현장에서는 IoT기술과 로봇을 통해 소량다품종 생산체계에 유연성을 더하면서 실시간 데이터를 수집/분석하고 스스로 작업 수 있는 물류센터가 요구되고 있습니다.

(6) 경쟁상황 및 시장의 안정성

제3자 물류 시장 성장세로 신선물류시장이 확대되고 있습니다. 이에 저단가 전략의 신규물류업체들이 지속 진입으로 경쟁이 심화되고 있습니다. 또한 대형할인점의 자가물류센터 구축 및 자가배송 확대 경향이 지속됨에 따라 직접 배송물량의 감소 및 저매출 소규모 매장의 증가로 차량 배송 효율성이 낮아지고 있습니다. 향후 경쟁에서 우위를 점하기 위해 지속적인 물류서비스 품질 개선 및 자동화 설비 도입 등을 통한 원가 경쟁력 확보가 중요할 것으로 예상됩니다.

(7) 회사의 경쟁상의 강점과 단점

엑소후레쉬물류는 국내 최대 규모의 저온 자동화 물류센터인 음성허브센터 및 전국의 물류거점 네트워크를 보유하고 있습니다. 또한 물류센터 내 냉장식품의 물류유통 기준 온도를 선진국 수준인 2℃로 설정하고, 차량 시동 Off 상태에서도 냉장온도를 유지하는 축냉설비, 겨울철 냉해방지를 위한 온풍기 설치 운영 등을 통하여 최상의 Cold Chain System(냉장 유통 시스템)을 구축함으로써 업계 내 월등한 경쟁 우위를 확보하고 있습니다. 아울러 친환경물류를 실현하기 위하여 전기 배송차량 도입 등을 검토 및 진행하고 있습니다. 또한 물류센터에서는 물류원가 개선을 위하여 출고적재 자동화 설비 도입 프로젝트를 추진하여 2021년 도입을 완료하였습니다. 이 외 지속 혁신및 자동화 물류체계 구축을 통하여 원가 절감을 추진하고 있습니다.

■ ㈜풀무원녹즙

(1) 산업의 특성

신선한 원재료로 생산한 유통기한이 짧은 냉장 음료 제품을 매일 아침 고객에게 배달해야 하기에, 전국에 걸친 배송망과 취급 가맹점 등의 인프라를 구축해야 하는 사업입니다. 따라서 산지 원재료 수급관리와 냉장 물류 시스템, 고객 배송을 담당하는 가맹점 관리에 만전을 기해야 합니다.

(2) 영업개황

건강신선음료 배달사업은 녹즙류, 유산균, 음료대용식, 대용식, 건강즙 등 주요 품목을 고객의 집이나 사무실에 일일배달하는 사업입니다. 해당 사업은 1995년 5월 사업 시작 이후 지속적인 성장을 이어오고 있습니다. 녹즙 제품은 명일엽이나 케일 등의 채소를 착즙한 100% 생즙의 순수녹즙과 과일농축과즙을 더해 맛있게 마실 수 있는 혼합녹즙, HPP(초고압살균)을 통해 유통기한을 연장하여 급식채널, 온라인, 홈쇼핑 등으로 판매채널을 확산하고 있는 HPP녹즙이 있습니다. 건강즙은 도라지, 흑마늘, 헛개나무 등 한방소재를 이용한 가열제품으로 일일배달 형태와 세트포장을 통한 온라인 및 특판 매출로 구분하여 영업활동이 이루어지고 있습니다. 대용식은 핸디밀, 클렌즈랩 등 기존 품목과 차별화된 카테고리를 육성하고 있습니다. 지난 2010년에는 식물성 유산균 제품을 통해 유산균 시장에 진출하였고, 2013년에는 글로벌 유제품 기업인 다논(Danone)과 제휴하여 발효유 제품을 출시하였으며, 프로바이오틱 사업 전개를 통한 품목 다변화로 지속적인 성장을 도모하고 있습니다. 최근 제품의 기능성에 대한 고객니즈가 증가하며 이러한 시장 변화에 대응하기 위해 녹즙/건강즙 제품의 상단에 건강기능식품 정제를 더해 기능성을 강화한 융복합 건강기능식품을 출시하여 자사만의 경쟁력 강화와 함께 제품 차별화를 하고 있습니다.

(3) 산업의 성장성

국내 음료시장의 경우, 최근 몇 년간 저성장이 이어지고 있으며 커피류 및 일부 기능성 음료만이 성장하고 있습니다. ㈜풀무원녹즙은 이러한 저성장을 탈피하기 위해 기존 녹즙군을 일반녹즙, 융복합녹즙, HPP녹즙 등 카테고리의 세분화를 진행하여 제품별 차별화 및 기능성 강화를 통해 고객의 저변을 확대해가고 있으며, 식사 대용식 시장이 성장함에 따라 과채스무디 제품을 런칭하여 규모 확대를 추진하고 있습니다. 일반식품에 해당하는 녹즙/건강즙 제품에 건강기능식품 정제를 더한 융복합 건강기능식품의 출시를 통해 5조원 규모의 건강기능식품 시장으로의 확대를 시도하고 있습니다. 또한 4차 산업혁명과 함께 언택트(비대면) 소비 트렌드가 확산됨에 따라, ㈜풀무원녹즙은 기존 오프라인 대면 중심 사업을 온라인 채널로의 확장을 가속화하고 있습니다. 온라인 신선배송을 통한 식음료 구매의 일상화와 함께 건강신선음료 배달 사업의 지속적인 성장이 전망되고 있습니다.

(4) 경기변동의 특성 및 계절성

건강신선음료는 건강한 삶을 영위하기 위한 소비자들의 부가적인 부분입니다. 따라서 경기 변동에 민감한 특성이 있으며, MS(Morning Staff)를 통한 일일 배달 중심 사업을 펼치기 때문에 영업일수가 감소하는 동절기 및 휴가철 등에는 매출이 감소될 수 있는 특성을 지니고 있습니다.

(5) 경쟁상황 및 시장의 안정성

신선음료 배달사업은 일일배송 형태로, 중소 녹즙업체가 경쟁하고 있습니다. ㈜풀무원녹즙은 안정적인 기존 사업을 기반으로 사업의 강점인 Fresh Delivery 및 고객의 편의, 기능성을 강화하면서 간편함, 건강을 추구하는 소비자의 니즈를 대응하고, 녹즙과 건기식 정제의 일체형 제품 및 일반식품 기능성 표시제품 확대 등 제품의 기능성 강화를 통해 시장을 주도해 나가고자 합니다.

(6) 경쟁상황

㈜풀무원녹즙은 녹즙사업을 시작한 1995년 이후 줄곧 대한민국 녹즙시장을 선도하는 리딩 브랜드로 자리를 공고히 하고 있습니다. 소비자들이 믿고 찾을 수 있는 바른먹거리를 제공하고 고객의 삶에 건강한 생활 습관으로 자리할 수 있도록 최선의 노력을 기울이고 있습니다. 자사에서 생산하는 다양한 제품은 원재료별 생산 산지 점검 및 관리부터 공정위생관리, 섭씨 5℃ 이하의 온도 관리, 신선유통 관리에 이르기까지 풀무원의 원칙을 지켜나가고 있습니다. 상품 또한 수시로 업체를 방문하여 품질검사를 비롯한 철저한 위탁생산관리를 통해 소비자 만족을 최우선으로 관리하고 있습니다. ㈜풀무원녹즙은 HACCP(Hazard Analysis and Critical Control Point, 위해요소 중점관리기준), FSSC(Food Safety System Certification) 22000 인증을 취득한 고품질의 생산라인을 갖추고 있고, 소비자들에게 어필할 수 있는 강력한 브랜드 파워를 가지고 있습니다. 이러한 품질과 브랜드 파워에 기반한 고품질의 제품은 전국에 분포한 가맹점 등 유통망을 통해 언제든 소비자들이 믿고 찾을 수 있는 힘이 되고 있습니다.

[건강케어제조유통사업부문]

풀무원식품㈜ 의 FI사업 부문에 해당하며, 고객의 생애(연령) / 생활주기(상황,목적)에 맞추어 다르게 영양설계된 식품과 식단을 제안하는 D2C사업입니다.

[식품서비스유통사업부문]

플무원식품㈜ 의 휴게소 부문에 해당하며, 사업장에서 음식을 조리하여 고객이 필요한 음식료/서비스 등을 구입할 수 있는 기회를 제공하는 사업입니다.

[해외부문]

해외부문은 Pulmuone USA, ㈜아사히코, 푸메이뚜어식품 등을 포함하고 있습니다.

i) Pulmuone USA는 미국시장에서 건강지향적 Brand 프레쉬도우/소스류/두부류/Asian 제품군을 제조 및 납품하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

ii) ㈜아사히코는 일본시장에서 건강지향적 Brand 두부/유부류 제품을 제조 및 글로벌제품을 수입하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

iii) 푸메이뚜어식품(상해/북경)은 중국시장에서 건강지향적 Brand 신선식품/음료군 제품을 제조하여 소비자를 대상으로 유통업체에 납품/판매하는 사업입니다.

■ Pulmuone USA, Inc./Pulmuone Foods USA, Inc./

Nasoya Foods USA, LLC

(1) 산업의 특성

광범위한 지역에 소비자가 분산되어 있는 미국의 특성상 대부분의 식품 제조사들은 특정 지역에 기반을 두고 해당 지역을 중점적으로 공략하거나 성장하면서 서부와 동부에 별도의 생산 기지를 가져가는 것이 특징입니다. 또한 다양한 민족적 배경을 둔 인구통계학적 특성상, 세계 각국의 다양한 식문화가 공존하여 식음료 제품의 카테고리가 매우 세분화 되어 있습니다. 카테고리별 각기 다른 선두업체가 존재하며, 다양한 식문화를 혼합하여 새로운 식음료 카테고리를 창출하려는 시도가 점차 증가하는 추세입니다. 또한, 2010년 이후 안전식품(유기농 원재료, 글루텐 미첨가, 유전자 조작 원료 미사용 등)에 대한 소비자들의 관심이 증가함에 따라, 이러한 제품들의 출시가 늘어나고 있습니다. 이에 더해 최근 3-4년새 미국 전역에 걸쳐 Plant-based protein식품에 대한 관심 및 소비가 증가함에 따라, 대부분의 식품 카테고리에서 식물성 단백질이 함유된 제품에 대한 출시가 활발했습니다.

2020년 코로나 사태로 급증했던 2020년 두부 매출은 2021년 3월 백신 접종이 시작되면서 외식 비중이 늘어난 사유로 미국 주류시장(Mainstream Market) 두부 시장 규모는 2021년에는 2020년대비 하락하였으나 2022년에는 전년비 25% 매출 상승하였습니다.

또한 MZ세대의 라이프스타일을 기반으로 가정에서 간단하게 직접 요리를 할 수 있도록 조리법 및 소분된 원재료를 포함한 레스토랑 품질의 Meal kit 제품군의 시장이 확장되고 있습니다. 해당 제품군은 구독서비스를 통하여 가정에 직접 배달하는 D2C 모델인 Online Meal kit 모델로 시장이 형성되었으나, 유통 매장에서 직접 판매하는 In-store Meal kit 모델도 활발해 지고 있습니다.

(2) 영업개황

Pulmuone U.S.A.는 1991년에 한국 교민시장에 진출한 이래, 꾸준히 사업영역을 확장하고 있습니다. 2004년에 미국 유기농 식품회사인 Wildwood Natural Foods를 인수하여 기존 Asian Market에서만 판매하던 두부 제품을 미국 주류시장(Mainstream Market)에 진출시켰습니다. 2009년에는 발아콩 두부 출시로 Natural Market에서 두부 카테고리의 선두주자로 도약하였습니다. 또한 2009년 냉장 만두, 소스, Ready Meal 제품 제조업을 영위하는 Monterey Gourmet Foods를 인수합병하여 제품군 다양화를 통해 미국 주류시장 확대에 집중하고 있습니다.

2016년 미국 주류시장(Mainstream Market) Retail 채널 1위 두부 브랜드인 나소야 브랜드를 비타소이로부터 인수한 이후 성장세를 지속하고 있으며, 이로써 세계 4대 두부시장(한국, 일본, 중국, 미국) 중 하나인 미국에서 두부사업 부문 1위 업체로 입지를 다져나가고 있습니다. 2018년 나소야 브랜드 두부 제품을 코스트코에 런칭하였으며, 매년 판매 지역 확대를 통해 매출성장을 이루어 나가고 있습니다. 채널 확대 외에도 부가가치가 높은 신제품 출시 등을 지속 중이며, 고수익 카테고리에 대한 수요 창출을 위한 활동들을 전개하고 있습니다. 이에 급증하는 수요를 적극 대응하고자 공장 증설 및 신규 두부 제조 라인 증설 등을 완료하였습니다.

한편 Asian Food 푸드 중 냉장면 제품의 경우, 미국 창고형 할인매장 코스트코가 진행하는 MVM(Multi-Vendor Mailer, 월간 쿠폰북 할인 행사) 품목에 한국 식품 기업 냉장 제품 최초로 두 달 연속 선정되어 해당 기간 동안 좋은 성과를 기록하였습니다. 이를 통하여 냉장 Asian Food 제품이 미국 주류시장에서 확고한 자리를 잡는데 기여한 것으로 예상하고 있습니다.

(3) 산업의 성장성

[포장 두부 산업]

두부는 시장 규모 및 성장성이 비교적 제한적인 한국 교민 및 아시아인 대상 시장에 비해 메인스트림 시장은 성장 가능성이 높습니다. 2017년 부터 전세계적으로 화두가 된 Plant based protein (식물성 단백질) mega trend 의 영향으로, 두부에 대한 관심과 소비가 증가하면서 전체 두부 시장도 3년째 지속적인 증가세를 보이고 있으며, 특히 2020년에 동 카테고리에 대한 수요가 급증함에 따라, 미국내 대부분의 주요 두부 제조업체가 생산 라인 확장을 위해 공격적인 투자를 단행하였습니다. 또한 소재 두부를 벗어나 편리하게 이용할 수 있는 가공두부 제품에 대한 출시도 봇물을 이루고 있습니다.

[Asian Food 산업]

전반적인 Asian Food의 인기에 힘입어 편의성을 갖춘 Asian Food는 지속적으로 성장할 것으로 예상하고 있습니다. 특히 여러 Asian Food 중 K-푸드는 K-팝의 폭발적인 인기에 힘입어 새롭고 트렌디하고 건강한 식품으로 소비자들의 큰 관심을 받고 있습니다. 전반적인 Asian Food의 인기와 레스토랑의 방문이 줄어들면서 각 가정에서 Authentic 하고 편의성을 갖춘 Asian Food는 지속적으로 성장할 것으로 예상하고 있습니다. 특히 여러 Asian Food 중 K-푸드는 K-팝과 K-드라마의 폭발적인 인기에 힘입어 새롭고 트렌디하고 건강한 식품으로 소비자들의 큰 관심을 받고 있습니다.

당사는 생면, 라면, 볶음밥, 만두, 김, 반찬, 간식 등의 다양한 Asian Food를 Asian Market 및 Mainstream Market에서 활발하게 판매하고 있습니다. 하지만 최근 Covid-19여파에 따른 물류대란이 본격화하면서 해상운임이 급격하게 증가하여 수입제품의 비중을 줄이고 현지 생산 체계를 구축하여 모멘텀을 유지하는 동시에 수익율 확보를 할 예정입니다. 이 생산라인을 통해 미국인 소비자들이 가정에서 10분 이내에 간편하게 조리가 가능한 Asian Noodle Kit 및 Plant Base를 기본으로 한 제품군을 집중 출시하여 시장을 확산시킬 계획입니다. 좀더 차별화된 제품으로 마켓 리더십을 구축하기 위해 미국 자사공장에서 소스 생산라인을 구축했으며 2023년에는 자체 면생산 라인도 구축하여 미국인 소비자들이 가정에서 10분 이내에 간편하게 조리가 가능한 Asian Noodle Kit 및 Plant Base를 기본으로 한 제품군을 집중 출시하여 시장을 확산시킬 계획입니다.

[즉석 조리 식품 산업]

건강하고 신선한 음식에 대한 소비자의 선호도가 지속적으로 증가함과 동시에 편의성을 갖춘 즉석 조리식품 시장은 지속적으로 성장할 것으로 예상됩니다. Pulmuone U.S.A.는 지속적으로 한국 본사의 볶음밥, 생면, 라면, 만두, 김, 반찬, 간식 등 다양한 신제품을 수입 및 출시하고 있으며 이를 토대로 교민시장에서의 시장 점유율 증대 뿐만 아니라 냉장 만두 및 소스류 사업과 마찬가지로 나소야의 여러 유통망을 통하여 주류 시장(Mainstream Market)까지 사업을 확장을 하며 매출 증대에 총력을 기울이고 있습니다. 또한 Asian 식품에 관한 소비자의 관심이 증가되면서 한국 본사의 완제품을 수입하는 모델에서 확장하여 현지 생산기지에서 본사에서 수입한 반제품과 현지에서 제조한 반제품을 조립하여 조금 더 미국 소비자에게 적합한 Asian meal kit 제품 출시에도 집중하고 있으며 나아가 중장기 계획으로 현지에서 100% 생산된 제품을 미국 시장에 공급하는 목표를 가지고 카테고리의 확장을 통해수요를 확대하여 미래 성장 동력을 만들어가는 목표를 단계별 과제를 실행하고 있습니다.

[냉장 만두 및 소스류 산업]

단순히 편리함만을 추구하는 냉동제품보다는 편리함과 동시에 건강을 생각하는 트렌드로 소비자 욕구가 변화함에 따라, 냉동되지 않은 유기농 원재료를 적용한 프리미엄 냉장 제품군의 성장세가 두드러지고 있습니다. 이에 Pulmuone U.S.A.는 당사의 바른먹거리 원칙에 맞는 제품 개발 노력으로 소비자 욕구 충족과 동시에 제품군의 성장을 기대하고 있습니다. 올해 1월 부터 이탈리안 만두인 라비올리는 시장에서 철수 하였고 및 이탈리안 소스류도 순차적으로 철수 하여 아시안 제품에 집중을 할 예정입니다. 따라서 냉장 만두, 딤섬 및 아시안 소스를 기반으로 나소야의 약 20,000여개의 유통망을 통해 아시안 냉장 존을 개척하여 냉장 아시안 제품의 선두주자로 나아가 미래 성장 동력을 구축하는 전략으로 전환하여 진행 중입니다.

(4) 경기변동의 특성 및 계절성

Pulmuone USA의 주력 제품인 아시안 밀킷, 소스, 두부류 제품들은 시장군이 미국 주류시장(Mainstream Market) 식문화의 경기변동과 계절에 크게 민감하지 않은 주재료 및 간편식에 해당합니다. 또한 한국 본사에서 수입하는 생면류의 경우 겨울철 제품인 우동류와 여름철 제품인 냉면류가 뚜렷하게 나누어져 매출에 기여하고 있습니다.

(5) 국내외 시장여건

Pulmuone U.S.A.의 주력제품(두부, Asian Food 등)은 대부분 유통기한이 짧은 냉장 제품이므로 취급에 주의가 필요합니다. 이러한 제품 특성상 캐나다 일부 지역을 제외하고 유사 수입제품의 유입에 따른 경쟁 위협이 낮아 두부제품은 꾸준한 매출 성장을 보여주고 있습니다. Asian Food 카테고리의 경우 특히 냉장 Asian Food 카테고리가 높은 진입 장벽으로 경쟁업체가 많지 않아 시장 확대의 기회가 매우 높다고 판단되어 Pulmuone U.S.A.가 시장을 선점하여 Asian Food 카테고리의 점유율을 확대할 계획입니다. Pulmuone U.S.A.는 '신선함' 뿐만 아니라 '건강함'을 동시에 강조하는 차별화된 제품으로 시장을 공략하고 있습니다. 미국 내 1인 가구 및 편리함을 추구하는 소비자가 점차 증가함에 따라 대용량 제품보다는 1인이 간편하게 즐길 수 있는 소용량 제품들이 시장에서 증가하는 추세입니다. Pulmuone U.S.A. 또한 특정 품목의 제품들은 규격 조정 및 '신선, 편리함'을 강조하는 차별화된 제품들을 지속적으로 출시할 계획입니다.

(6) 경쟁상황 및 시장의 안정성

두부 시장은 크게 미국 주류시장과 교민시장 및 기타 아시안 시장으로 나누어 집니다. 주류시장에서는 자사의 브랜드가 확고한 1위를 차지하고 있으나, 최근 주요 유통업체들의 Private Label(주문자 상표 부착상품) 제품 출시 등으로 점차 경쟁이 격화될 우려가 있습니다. 따라서 고수익 제품군 위주의 포트폴리오 재편 전략을 실행해 나가고 있습니다. 이 외에도 다양한 가공두부 제품 및 Plant-based meat 제품의 출시를 통해 시장에서의 지배력을 공고히 해나갈 계획입니다.

교민시장의 경우 주류시장에 비해 이른 시기부터 저가두부 브랜드들의 활동이 활발하여 가격 및 물량 경쟁이 치열한 양상을 나타내고 있습니다. 따라서 본 시장에서의 대응은 저가브랜드와 프리미엄 브랜드를 동시에 출시하고 타사에서 제조가 불가능한 제품을 출시하여 직접적인 가격경쟁을 피하여 매출 및 손익을 극대화하는 방향으로 접근하고 있습니다.

(7) 회사의 경쟁상의 강점과 단점

미국의 두부시장에서는 가격 경쟁력을 최대 무기로 하는 Private Label(주문자 상표 부착상품)의 시장진입이 점차 증가하는 추세임에 따라 브랜드 파워 지속 및 품질, 맛, 성분 상의 차별화된 신제품 공급이 핵심입니다. 미주지역 내 Pulmuone USA 브랜드 이미지가 비교적 잘 구축되어 프리미엄 제품군의 출시가 용이한 것이 강점 입니다. 다만 풀무원의 제품 철학상 염가의 원재료를 사용한 저가 제품군은 출시하지 않아 저가 두부의 시장 잠식에 대한 효과적인 대응이 관건인 상황입니다.

만두, 소스, 즉석조리식품 시장에서는 Pulmuone USA가 지속적으로 트랜드에 부합되는 차별화되고 신선하고 편리성이 강화된 신제품들을 시장에 출시하고 있는 것이 강점입니다. 다만, 모방 제품의 출시가 용이하여 차별화 제품을 출시하더라도 장기간 경쟁우위를 지속하기가 어려운 상황임에 따라, 브랜드 인지도 강화를 통해 충성도 높은 고객군을 유지해야 하는 것이 중장기 핵심과제입니다.

■ ㈜아사히코

(1) 산업의 특성

소비자의 안심과 안전에 대한 요구를 충족시키는 것이 최우선 과제입니다. 또한 계절성이 있기 때문에 계절, 명절이나 연중 행사, 그리고 지역 행사에 따라 판매 동향이 변화합니다. 이로 인해 수요의 증감에 대응하는 능력이 중요합니다. 당사의 취급 제품은 유통기한이 짧으며, 대부분이 예측생산으로 이루어져 있기 때문에 손실의 위험이 큽니다. 특히 최근 일본에서는 음식물 쓰레기가 사회 문제가 되고 있어, 정확한 수요 예측과 생산 관리가 필요합니다.

원재료는 주로 농산물을 사용하고 있으며, 이로 인해 원자재 가격과 환율 변동에 영향을 받을 수 있습니다. 또한, 다른 산업과 마찬가지로 CO2 감축에 대한 대응도 중요하며, 환경에 대한 책임을 다하는 것이 필요합니다.

(2) 영업개황

가격측면에서는 원재료 및 에너지 단가 급등이 계속되고 있지만, 일부 정부 보조로 인해 전년 대비 원가율이 감소하고 있습니다. 또한 수입 대두의 급등이 계속되고 있습니다. 때문에 최근 두부, 유부, 이 외 일부 제품의 가격 인상을 실시하였고, 이로 인하여 이익개선 효과를 확인하였습니다. 이 외 Plant Forward 카테고리 제품의 편의점 채널 판매 확대하여 매출 성장을 이어가고 있습니다.

(3) 산업의 성장성

2023년 상반기 일본 정부가 COVID-19에 따른 방역규제를 전면 해제함에 따라, 외식 산업이 회복되고 있습니다. 또한 인구 감소, 고령화, 그리고 맞벌이 가구 등으로 인해 조리 이탈 현상이 진행되고 있어 소재형 상품 구입이 감소하는 추세입니다. 반면, 건강지향적인 소비 트렌드로 인해 대체육에 대한 관심이 높아지고 있으며, 이에 따라 식물성과 고단백 상품에 대한 기대가 높아지고 있습니다.

(4) 경기변동의 특성 및 계절성

식품업계 전체로는 인구 감소로 인한 시장 축소 및 1인당 소비 식비의 감소하는 상황입니다. 그러나 일본 정부의 방역규제 전면 해제로 관광지 여행객이 COVID-19 이전 수준 이상으로 회복하고 있습니다. 이같은 현상은 일본 시장 내 소비자들은 소비 패턴 변화로 이어질 것으로 것으로 기대합니다.

한편 일반적인 계절성으로 두부 제품은 여름철 차가운 연두부 형태의 히야야코와 겨울철 끓인 두부 나베 수요가 높으며, 안정된 시장을 보여주고 있습니다. 또한 유부는 가을과 겨울에 수요가 높은 편입니다.

(5) 국내외 시장여건 및 경쟁상황, 시장의 안정성

두부/유부 시장은 다양한 경쟁사가 시장을 점유하고 있으며, 치열한 경쟁으로 시장 점유율 1위 사업자와 2위 사업자 간 격차가 좁은 특징을 보이고 있습니다. 또한 당사를 포함한 경쟁업체들 간 순위 변동이 빈번하게 발생하고 있습니다.

한편 최근 대두 단가 및 에너지 단가 급등으로 인한 산업 전반의 가격 인상 움직임이 있고, 당사 역시 2023년 3월에 가격을 전면 인상하여 수익 개선에 기여하고 있습니다.

(6) 회사의 경쟁상의 강점과 단점