|

|

kt199_대표이사등의 확인서명_0630 |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2023년 06월 30일 |

| 회 사 명 : |

주식회사 케이티 |

| 대표이사 직무대행자 : | 박 종 욱 |

| 본 점 소 재 지 : |

경기도 성남시 분당구 불정로 90 |

| (전 화) 031-727-0114 | |

| (홈페이지) http://www.kt.com | |

| 작 성 책 임 자 : | (직 책) 자금1팀장 (성 명) 김 선 욱 |

| (전 화) 02-3495-5222 | |

| 모집 또는 매출 증권의 종류 및 수 : | (주)케이티 제199-1회 무기명식 무보증 이권부 공모사채 (주)케이티 제199-2회 무기명식 무보증 이권부 공모사채 (주)케이티 제199-3회 무기명식 무보증 이권부 공모사채 |

|

| 모집 또는 매출총액 : | 200,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)케이티 - 경기도 성남시 분당구 불정로90(정자동) KB증권(주) - 서울시 영등포구 여의나루로 50 NH투자증권(주) - 서울시 영등포구 여의대로 108 한국투자증권(주) - 서울시 영등포구 의사당대로 88 신한투자증권(주) - 서울시 영등포구 여의대로 70 삼성증권(주) - 서울시 서초구 서초대로74길 11 미래에셋증권(주) - 서울시 중구 을지로5길 26 하이투자증권(주) - 서울시 영등포구 여의대로 66 |

【 대표이사 등의 확인 】

|

|

kt199_대표이사등의 확인서명_0630 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

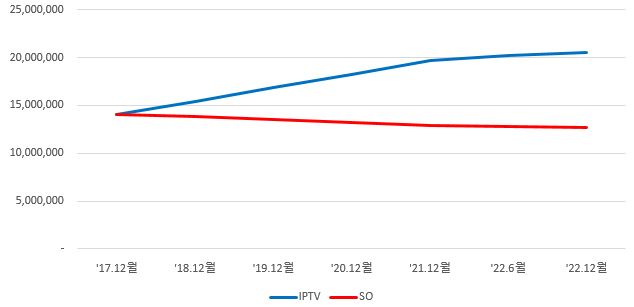

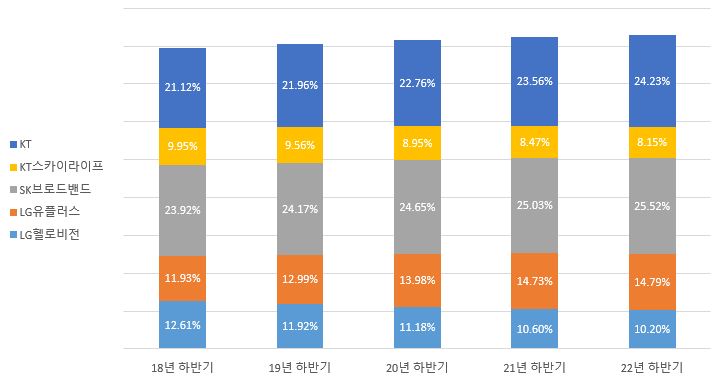

| 사업위험 | 가. 통신시장 수익성 및 성장성 정체 위험 당사가 영위하는 통신서비스업은 보급률 포화현상 및 가격 경쟁 심화 등 전형적인 성숙기 단계의 양상이 지속되고 있습니다. 이로 인해 통신 업계 전반의 성장성이 과거에 비해 둔화되고 있으며, 시장 변화에 적절하게 대응하지 못할 경우 향후 당사의 수익성 및 성장성이 저하될 수도 있는 상황입니다. 투자자께서는 이 점 유의하시기 바랍니다. 나. 유선통신시장 성장 정체 위험 유선통신 부문은 무선 통신서비스의 급속한 확산과 이로 인한 유무선 대체현상 심화 등으로 인해 감소세가 뚜렷이 나타나고 있으며, 초고속인터넷도 가입자가 포화 수준에 이르러 성장이 둔화되고 있습니다. 한편, 유선통신 부문의 새로운 성장동력으로 거론되고 있는 IPTV 사업은 초기에는 부족한 컨텐츠 등 저조한 경쟁력으로 가입자 확보에 어려움을 겪었으나, 다양한 컨텐츠를 확보하고 유선통신과의 결합상품 형태로 가입자를 모집하면서 성장을 지속하고 있습니다. 현재 당사는 유선통신 사업에서 각 부문별로 우수한 시장지위를 보유하고 있으나, 향후 유선통신 부문의 성장성이 저하되고 사업자간의 경쟁이 심화되면 당사 수익 및 경쟁력에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 다. 무선통신시장 성장성 관련 위험 무선통신시장은 가입률이 포화상태를 보이면서 성장률이 둔화되고 있습니다. 국내 스마트폰 수요가 급격히 증가함과 동시에 무선데이터통신이 빠르게 활성화 되고, 4G가 시장에 도입됨에 따라 동 시장 선점을 위한 이동통신 3사의 경쟁이 치열하게 전개되었습니다. 그러나 휴대폰 보급률 포화 및 단통법 시행에 따라 보조금 경쟁을 통한 시장 점유율 확대는 어려운 상황이며, 기술 발전으로 인한 이동통신 사업자 3사의 경쟁력에 큰 차이가 없음에 따라 무선시장은 지속적으로 안정화를 유지하고 있습니다. 다만, 2nd 디바이스 및 IoT 회선 확대 등에 따른 신규시장 개척으로 가입자 저변이 확대되고 있으며 5G 기술의 상용화 및 이를 활용한 새로운 시장 창출을 통해 매출 증대 및 ARPU 상승이 이루어지고 있습니다. 향후 무선통신시장의 시장안정화 기조는 유지될 전망이지만 무선시장 다변화 트렌드로 인한 신규시장 개척 및 고객군 확대를 위한 경쟁이 심화되면 이에 따른 마케팅 비용 지출 가능성이 존재합니다. 투자자들께서는 이 점 유의하시기 바랍니다. 라. 정부 정책 및 규제 변동 위험 통신서비스산업은 사회간접자본으로서의 공공성으로 인해 정부 정책 및 규제에 크게 영향을 받고 있습니다. 정부의 정책 및 규제는 신규서비스 도입, 사업자 선정 등 진입 관련 제도에서부터 지배적 사업자 지정, 요금규제, 상호접속 등의 경쟁 관련 제도에 이르기까지 광범위하게 이루어짐에 따라 통신산업 경쟁구도에 직ㆍ간접적인 영향을 미치고 있습니다. 이와 같은 정부 정책 및 규제는 통신사업자의 영업환경에 큰 영향을 미침으로써 회사의 수익성 및 사업 방향에 영향을 미칠 수 있습니다. 이에 향후 정부의 정책 및 규제 변화에 따라 통신산업 내 미치는 영향에 대한 투자자들의 꾸준한 모니터링이 필요하므로, 투자자 여러분께서는 이 점 유의하시기 바랍니다. 마. 주파수 경매 관련 위험 이동통신 트래픽(통신량) 급증에 따라, 정부는 2011년 이래 주파수 경매제를 도입하였습니다. 주파수 확보는 추가적 데이터 트래픽 증가에 대응할 수 있게 할 뿐만 아니라, 보다 빠른 서비스의 제공, 신규 기술 상용화 등의 서비스 품질 향상으로 직결됨에 따라 당사를 포함한 통신 3사는 주파수 경매에 적극적으로 참여하여 왔습니다. 통신사업자에게 있어 주파수는 통신서비스의 기초 자산으로써, 서비스 품질 향상 및 신규 기술 도입을 가능하게 하여 회사의 경쟁력으로 작용함과 동시에 통신사업자의 투자비용을 크게 변동시킬 수 있는 요인으로 작용합니다. 2022년 11월 과학기술정보통신부는 5G 28Ghz 대역에 대해 당사와 LG유플러스(주)의 주파수 할당을 취소하였으며, SK텔레콤(주)는 6개월 이용기간 단축 처분을 통지 받았습니다. 2022년 12월 23일 당사 및 LG유플러스(주)는 최종적으로 주파수 할당이 취소되었으며, 2023년 05월 31일 SK텔레콤(주)도 주파수 할당 취소 처분이 확정되었습니다. 향후 주파수 경매 및 할당 결과에 따라 대규모 투자가 집행될 경우 단기적으로는 회사의 재무적 부담으로 작용할 수 있습니다. 바. 5G 상용화에 따른 사업 위험 당사는 2018년 6월 주파수 경매를 통해 3.5㎓ 및 28㎓ 대역의 주파수를 확보하여 2019년 4월 스마트폰 기반 세계 최초 5G 상용화 서비스를 시작하였습니다. 다만, 서비스별 보급 확산은 상당한 기간이 소요될 수 있으며, 다양한 컨텐츠 개발 및 기지국 등 설비 투자가 필요합니다. 따라서 이에 따른 과도한 설비투자가 발생할 경우 당사의 손익에 부정적인 영향을 미칠 수 있습니다. 또한 5G 시장 확대를 위한 경쟁으로 인해 당사의 투자 및 마케팅 등 관련비용이 증가할 수 있으며, 투자에 따른 성과가 기대에 미치지 못할 경우 당사의 수익성 및 재무안정성에 부담으로 작용할 수 있습니다. 투자자께서는 향후 5G 시장 확대가 업계에 미치는 영향에 대해 지속적으로 모니터링 하시기 바랍니다. 사. 사물인터넷 사업 관련 위험 사물인터넷(Internet of Things, IoT)이란 사물에 센서를 부착해 실시간으로 데이터를 인터넷으로 주고받는 기술이나 환경을 일컫는 말입니다. 국내 사물인터넷 시장의 규모는 세계 시장의 1% 정도로 예측되며, IoT는 여러 분야에서 다양하게 활용 및 응용되기 때문에 여러 분야의 대기업과 중소, 중견기업들이 협력하여 IoT 시장 선점과 사업 구축에 사활을 걸고 있습니다. 향후 IoT 시장의 성장성과 수익성 그리고 해킹 등 보안 관련 사항에 대한 지속적인 모니터링이 필요할 것으로 판단됩니다. 아. 코로나19 및 국제 정세로 인한 경기침체 및 불확실성 위험 코로나19 확산이 감소세를 보이며 사회적 거리두기 중단, 해외 이동 재개 등 코로나19로 인한 경제 둔화 요인은 줄어든 것으로 보이나, 새로운 변이 바이러스 확산 가능성 등은 여전히 경제 회복을 방해하는 요인입니다. 또한 기존의 미중 무역전쟁 및 최근의 러시아 - 우크라이나 전쟁 등의 국제 정세 역시 국내 경기에 많은 영향을 미치는 요인입니다. 2023년 04월 IMF가 발표한 세계경제전망(World Economic Outlook Update)에 따르면 2023년 세계경제성장률 전망치는 '23년 01월 예상한 전망치(2.9%) 대비 0.1%p. 감소한 2.8%로 발표되었습니다.국내의 경우, 2023년 05월 한국은행에서 발행한 경제전망보고서에 따르면 2023년 1.4%, 2024년 2.3%의 경제성장률을 보일 전망입니다. 금리 인상기 금융 불안정성 확대, 국제 정세 악화로 인한 변동성 증가 및 국내외 경기침체 우려 등은 당사가 영위하고 있는 사업분야 전반에 걸쳐 직, 간접적인 영향을 미칠 수 있습니다. 투자자께서는 경제 하방 리스크 요인을 충분히 확인하시어 투자에 임해주시기 바랍니다. |

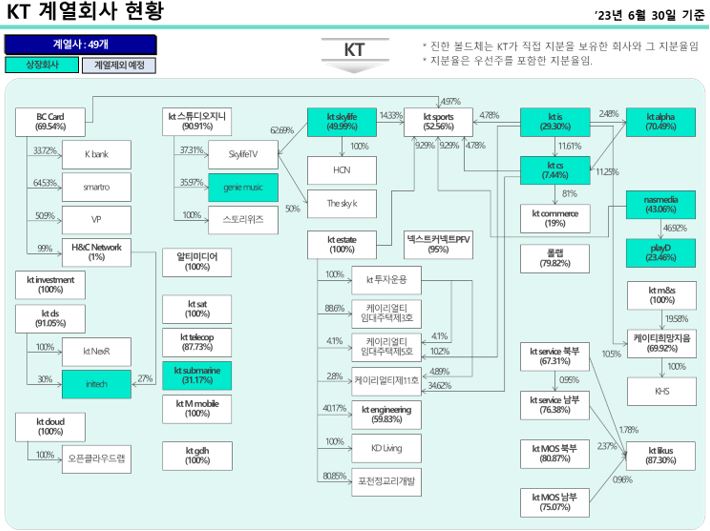

| 회사위험 | 가. 영업수익 및 수익성 관련 위험 당사는 2015년 이후 견조한 매출과 수익성을 유지하고 있으며 2019년 5G의 상용화에 따른 판매비용과 투자지출 증가에도 양호한 영업수익 및 수익성을 달성하며 양적/질적으로 개선되는 모습을 보이고 있습니다. 당사는 별도기준 2022년 영업수익 18조 2,892억원, 영업이익 1조 1,681억원(영업이익률: 6.39%), 2023년 1분기 영업수익 4조 6,190억원, 영업이익 3,881억원(영업이익률: 8.40%)을 기록하였습니다. 다만, 장기적 설비투자가 필요한 통신사업의 특성상 대규모 투자가 이루어질 경우 자금 부담이 있을 수 있으며, 통신업체간 경쟁 심화로 인한 마케팅 비용의 증가 및 이로 인한 수익성 악화 가능성이 존재하므로 투자자들께서는 이 점 유념하시어 투자에 임하시기 바랍니다. 나. 재무안정성 관련 위험 당사는 견조한 수익성 기조을 유지하고 있으나 2019년 5G 상용화에 따라 판매비용과 투자지출이 증가하면서 차입금이 증가하였습니다. 이에 당사의 별도기준 차입금 규모(리스부채 제외)는 2020년말 6조 9,458억원, 2021년말 6조 9,497억원, 2022년말 7조 4,956억원, 2023년 1분기말 8조 353억원을 기록하며 점차 증가하고 있으며, 당사 자산 확대가 동시에 이루어짐에 따라 차입금 의존도는 23.67% ~ 26.44%내에서 변동하고 있습니다. 당사의 우량한 국내외 신용등급을 기반으로한 우수한 금융기관 접근성 및 자산가치 등 재무적 융통성을 고려하였을 때 차입금 증가로 인한 재무적 위험은 제한적일 것으로 판단되나, 현재 당사가 예측하지 못하는 금융시장의 변화와 대규모 투자수요에 의한 자금 소요에 의해 재무안정성이 악화될 가능성이 있으므로, 투자자께서는 유의하시기 바랍니다. 다. 현금흐름 관련 위험 당사는 2022년 별도기준 약 4조 624억원(연결기준 3조 5,971억원), 2023년 1분기 별도기준 약 8,581억원의 영업활동으로 인한 현금유입을 기록(연결기준 9,142억원)하고 있습니다. 또한, 2022년 별도기준 약 9,663억원(연결기준 약 2조 4,491억원), 2023년 1분기 별도기준 약 8,663억원의 현금성자산(연결기준 약 2조 1,092억원)을 보유하고 있어, 현금흐름으로 인한 유동성 악화는 제한적일 것으로 판단됩니다. 다만, 향후 회사의 경영 환경 또는 경제 악화로 인해 영업환경이 악화될 경우 당사의 현금 및 현금성자산 감소에 따른 유동성 위험이 발생할 가능성을 배제할 수 없습니다. 투자자께서는 이점 유의하시기 바랍니다. 라. 정보보안 사고에 따른 평판 관련 위험 2014년 3월 당사의 홈페이지가 해킹되어 약 980만명의 개인정보가 유출된 사실이 경찰에 의해 발표된 바 있습니다. 경찰 발표에 따르면, 범행을 주도한 전문해커들은 약 1년간 당사의 홈페이지를 해킹하여 개인정보를 유출하였으며, 이를 휴대폰 개통, 판매 영업에 활용한 것으로 알려졌습니다. 당사는 이와 같은 사건의 재발을 방지하고자 자체적으로 내부보안 시스템의 일체 재점검을 진행함은 물론, 외부 전문가 등 모든 자원을 동원하여 보안시스템의 혁신을 추진하였습니다. 동 사고와 관련하여 22건의 손해배상 청구소송이 당사를 피고로 하여 제기되었는데, 그 중 17건은 당사가 전부승소 판결로 확정되었고, 나머지 5건은 대법원에 상고되었으나 2021년 8월 대법원에서 모두 상고기각 판결이 선고됨으로써 모든 소송이 당사 전부승소로 종결되었습니다. 이와 별도로 2012년 7월 발생한 이동전화고객관리시스템의 개인정보 침해사건과 관련하여 1건의 항소심이 진행 중입니다. 당사는 개인정보 보호를 위한 재발방지대책을 수립하고 보완해 나가고 있지만, 향후 본 사건과 같은 사고의 발생 가능성을 완전히 배제할 수 없으며 이로 인해 당사의 대외 이미지 하락에 따른 가입자 이탈로 인한 수익성 저하 가능성이 존재함을 투자자들께서는 유의하시어 투자에 임해주시기 바랍니다. 마. 경쟁 과열에 따른 정부 제재 관련 위험 방송통신위원회 등은 과징금(과태료) 및 영업정지 등의 조치를 통하여 경쟁 과열 문제를 해결하고 있습니다. 더불어 당사가 제공하고 있는 통신서비스의 품질 저하, 통신 서비스의 개통 지연, 과대, 과장광고 및 동종업계 간 담합행위 등 소비자의 권익을 침해하는 행위 역시 과징금 및 영업제재 부과 대상이며, 이에따른 제재가 발생할 수 있습니다. 향후 과징금(과태료) 및 영업정지 등의 제재가 발생할 시 이는 당사의 수익성에 부정적인 영향을 끼칠 수 있으니 투자자들께서는 유의하시기 바랍니다. 바. 계열회사 관련 위험 당사는 증권신고서 제출일 기준 독점규제 및 공정거래에관한법률상 상호출자제한기업집단 및 채무보증제한기업집단에 속하며, 총 50개의 계열회사를 두고 있습니다. 당사는 2020년 디지털 플랫폼 기업(Digico)으로의 전환을 선언하고 미디어, 금융, B2B 등 다양한 사업에서 고객 중심의 플랫폼으로 변화를 추진하고 있습니다. 다만, 지난 2014년 발생한 케이티엔지니어링(구KT Engcore) 협력업체와 케이티엔지니어링 직원간의 공모, 문서위조 등을 통한 가공의 매출채권 담보 대출사기 사건과 같이, 계열사들의 경영환경 또는 대외 이미지가 악화될 경우 당사의 영업활동에 부정적인 영향을 미칠 수 있으며, 연결대상 종속기업의 영업실적 부진 시, 이는 당사의 연결재무제표에 부정적 영향을 미칠 수 있습니다. 투자자들께서는 이 점 유의하시기 바랍니다. 사. DIGICO 역량 확대를 위한 사업협력 관련 위험 당사는 점차 확대되는 기업들의 디지털전환(DX) 니즈에 대응하기 위하여 IDC, Cloud, AI/DX 사업을 확장하고 있으며, 관련 기업과의 협력을 통해 동 사업에서의 시너지 효과를 창출하려 노력하고 있습니다. 2022년 1월, 당사는 신한은행과 미래성장DX 사업협력을 위한 파트너십을 체결하고 신한지주에 약 4,375억원을 출자하여 장기적 협력관계를 구축하였습니다. 또한 모빌리티, 유통사업부문에서 각각 현대차그룹, 신세계그룹과 전략적 제휴를 체결하였습니다. 상기와 같은 사업 협력을 통해 당사는 글로벌 디지코(DIGICO) 역량을 고도화할 예정입니다. 투자자께서는 이와 같은 당사의 사업 방향을 참고하시어 투자에 참여하시기 바랍니다. 아. 신용등급 변동과 관련된 위험 증권신고서 직전 영업일 기준 당사의 신용등급은 한국신용평가 AAA(안정적), 한국기업평가 AAA(안정적), NICE신용평가 AAA(안정적)입니다. 2017년 무디스와 피치가 당사의 신용등급을 한 단계 상향하여 각 A3와 A등급을 부여하였습니다. 향후 당사의 대외 신용 및 수익성이 악화될 경우 당사의 국내외 신용등급이 하향될 가능성도 완전히 배제할 수 없는 상황이오니, 투자자들께서는 이 점 유의하시기 바랍니다. 자. 소송 및 우발채무 관련 위험 2023년 3월말 기준 회사가 피소되어 계류중인 소송사건 등은 132 건이고 소송가액은 50,417 백만원입니다. 회사는 이와 관련하여 충당부채 30,938 백만원을 계상하고 있으며, 이에 대한 최종결과는 현재로서 알 수 없습니다. 다만, 상기와 같은 소송 및 당사 및 당사 임직원의 정치 후원, 채용 비리 등과 관련한 법적 사건들은 그 종료 여부와 상관없이 당사의 사업 평판, 주가, 대외 이미지 등에 직간접적으로 부정적 영향을 미칠 수 있습니다. 이 외, 통신 재난 및 통신 품질 관련 이슈로 인한 소비자 보상 발생 가능성 역시 존재합니다. 투자자께서는 이 점 유의하시기 바랍니다. 차. 케이뱅크 및 금융 사업에 관한 사항 2017년 4월 3일 당사가 출자한 케이뱅크가 국내 최초의 인터넷 전문은행 영업을 개시하였습니다. 은행의 경우 여신규모 확대 및 신규 인터넷전문은행 설립으로 인한 업체간 경쟁 심화 등으로 인해 지속적 자본확충이 필요할 수 있습니다. 다만, 과거 지배구조 개편안을 추진하여 당사의 종속회사인 비씨카드가 케이뱅크의 최대주주가 된 점, 케이뱅크의 현재 BIS자기자본비율이 규제비율을 상회하고 향후 IPO를 추진할 가능성이 높은 점을 고려시 당사의 케이뱅크에 대한 직접적인 유상증자 가능성은 제한적이라 판단됩니다. 카. 미디어 사업 관련 종속회사 양수도에 대한 사항 당사는 종합 미디어 플랫폼 기업으로 성장 및 경쟁력 강화를 위해 KT스튜디오지니를 설립, 현물출자 후 유상증자에 참여하여 미디어/콘텐츠 전략의 주축으로 육성하였습니다. 또한 케이티스카이라이프가 현대HCN을, KT스튜디오지니가 현대미디어를 인수하여 추가 경쟁력을 내재화하였고, KT스튜디오지니를 중심으로 스토리위즈, 미디어지니, 지니뮤직, 밀리의서재 등으로 연결되는 벨류체인을 형성하였습니다. 이러한 종합 미디어 플랫폼 기업으로의 성장전략이 당사의 수익성 및 사업 구조에 영향을 줄 수 있으므로 투자자께서는 향후 당사의 미디어 사업 확장 과정을 면밀히 모니터링하시기 바랍니다. 타. 기업회계기준서 제1116호 '리스' 채택에 따른 사항 당사는 2019년 1월 1일로 개시하는 회계기간부터 기업회계기준서 제1116호 '리스'를 적용하였습니다. 경과규정에 따라 비교 표시된 재무제표는 재작성하지 않았으며 최초 적용효과는 2019년 1월 1일 개시 재무상태표에 소급 적용하였습니다. 투자자 여러분께서는 이 점 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 채권시장의 변동성 확대에 따른 위험 최근 급변하고 있는 채권시장의 변동성에 의해 채권투자자는 예측하지 못한 시장금리 상승에 따른 채권가격 하락으로 평가손실을 입는 등 시장위험에 노출될 가능성이 있으며, 시장충격 등으로 채권거래가 급격하게 위축되는 경우 본 사채의 매매가 원활하게 이루어지지 않아 환금성에 제약을 받을 수 있으므로, 투자자 여러분께서는 이 점 유의하여 투자에 임하시기 바랍니다. 나. 예금자보호법 미적용 대상 본 사채는 예금자보호법의 적용 대상이 아니고 금융기관 등이 보증한 것이 아니므로 원리금 상환은 (주)케이티가 전적으로 책임을 지며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 다. 전자등록 발행에 관한 사항 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 따라 한국예탁결제원의 전자등록계좌부에 전자등록하므로 실물 채권을 발행 또는 등록필증을 교부하지 아니합니다. 라. 증권신고서 정정에 따른 발행일자 변경 위험 본 증권신고서상의 공모일정은 확정된 것이 아니며, 금융감독원 공시심사과정에서 정정사유 발생 시 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시심사과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종의 증권신고서 및 투자설명서의 내용을 참고하시어 투자에 유의하시기 바랍니다. 마. 효력발생의 의미 증권신고서는 「자본시장과 금융투자업에 관한 법률」 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제3항에 규정된 바와 같이 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 바. 연체이자 지급 안내 각 지급기일(원금상환기일 또는 이자지급기일을 말하며, 원금상환기일 또는 이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금 또는 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급합니다. 사. 기한의 이익 상실 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 아. 신용등급 평가 한국신용평가(주), 한국기업평가(주), NICE신용평가(주)는 본 사채의 신용등급을 AAA(안정적)으로 평가하였습니다. 자. 전자공시된 내용 참조에 관한 사항 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 분기보고서, 반기보고서, 사업보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있으니 투자의사를 결정하시는 데 참조하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 199-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

30,000,000,000 | 모집(매출)총액 | 30,000,000,000 |

| 발행가액 | 30,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2025년 07월 11일 |

| 원리금 지급대행기관 |

㈜신한은행 대기업영업1부 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2023년 06월 29일 | 한국기업평가 | 회사채 (AAA) |

| 2023년 06월 29일 | 한국신용평가 | 회사채 (AAA) |

| 2023년 06월 29일 | 나이스신용평가 | 회사채 (AAA) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 1,800,000 | 18,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | 삼성증권 | 1,200,000 | 12,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2023년 07월 12일 | 2023년 07월 12일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 20,000,000,000 |

| 운영자금 | 10,000,000,000 |

| 발행제비용 | 91,320,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2023년 06월 16일 KB증권(주), NH투자증권(주), 한국투자증권(주), 신한투자증권(주) 및 삼성증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2023년 07월 07일이며, 상장예정일은 2023년 07월 12일임. |

||

주1) 본 사채는 2023년 07월 04일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측결과에 권면(전자등록)총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다.

주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다.

주3) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다.

주4) 확정 총액(권면(전자등록)총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 07월 06일 정정신고서를 통해 공시할 예정입니다.

| 회차 : | 199-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

90,000,000,000 | 모집(매출)총액 | 90,000,000,000 |

| 발행가액 | 90,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2026년 07월 10일 |

| 원리금 지급대행기관 |

㈜신한은행 대기업영업1부 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2023년 06월 29일 | 한국기업평가 | 회사채 (AAA) |

| 2023년 06월 29일 | 한국신용평가 | 회사채 (AAA) |

| 2023년 06월 29일 | 나이스신용평가 | 회사채 (AAA) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 900,000 | 9,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | NH투자증권 | 2,200,000 | 22,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | 한국투자증권 | 2,200,000 | 22,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | 신한투자증권 | 2,200,000 | 22,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 인수 | 하이투자증권 | 1,500,000 | 15,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2023년 07월 12일 | 2023년 07월 12일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 80,000,000,000 |

| 운영자금 | 10,000,000,000 |

| 발행제비용 | 278,711,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2023년 06월 16일 KB증권(주), NH투자증권(주), 한국투자증권(주), 신한투자증권(주) 및 삼성증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2023년 07월 07일이며, 상장예정일은 2023년 07월 12일임. |

||

주1) 본 사채는 2023년 07월 04일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측결과에 권면(전자등록)총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다.

주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다.

주3) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다.

주4) 확정 총액(권면(전자등록)총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 07월 06일 정정신고서를 통해 공시할 예정입니다.

| 회차 : | 199-3 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

80,000,000,000 | 모집(매출)총액 | 80,000,000,000 |

| 발행가액 | 80,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2028년 07월 12일 |

| 원리금 지급대행기관 |

㈜신한은행 대기업영업1부 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2023년 06월 29일 | 한국기업평가 | 회사채 (AAA) |

| 2023년 06월 29일 | 한국신용평가 | 회사채 (AAA) |

| 2023년 06월 29일 | 나이스신용평가 | 회사채 (AAA) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 케이비증권 | 500,000 | 5,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | NH투자증권 | 1,000,000 | 10,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | 한국투자증권 | 1,000,000 | 10,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | 신한투자증권 | 1,000,000 | 10,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | 삼성증권 | 2,000,000 | 20,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 인수 | 미래에셋증권 | 2,000,000 | 20,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 인수 | 하이투자증권 | 500,000 | 5,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2023년 07월 12일 | 2023년 07월 12일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 30,000,000,000 |

| 운영자금 | 50,000,000,000 |

| 발행제비용 | 248,420,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | ▶ 본 사채의 발행과 관련하여 2023년 06월 16일 KB증권(주), NH투자증권(주), 한국투자증권(주), 신한투자증권(주) 및 삼성증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2023년 07월 07일이며, 상장예정일은 2023년 07월 12일임. |

||

주1) 본 사채는 2023년 07월 04일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측결과에 권면(전자등록)총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다.

주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다.

주3) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다.

주4) 확정 총액(권면(전자등록)총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 07월 06일 정정신고서를 통해 공시할 예정입니다.

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : | 199-1 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 권 면 총 액(전자등록총액) | 30,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 권면(전자등록)금액의 100%로 한다. | |

| 모집 또는 매출총액 | 30,000,000,000 | |

| 각 사채의 금액 | 본 사채의 경우 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않는다. | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 상기 사채의 이자율을 적용한 연간 이자의 1/4씩 분할후급하여 아래의 이자지급기일에 지급한다. 단, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일에 이자를 지급하되 이자지급기일 이후의 이자는 계산하지 아니한다. 단, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째 자리 이하의 금액은 절사한다. (이자지급을 이행하지 않을 경우 이자분에 대한 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용하되 동 연체대출 최고이율이 본사채의 이자율을 하회하는 경우에는 본 사채의 이율을 적용한다.) |

| 이자지급 기한 | 2023년 10월 12일, 2024년 01월 12일, 2024년 04월 12일, 2024년 07월 12일, 2024년 10월 12일, 2025년 01월 12일, 2025년 04월 12일, 2025년 07월 11일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2023년 06월 29일 / 2023년 06월 29일 / 2023년 06월 29일 | |

| 평가결과등급 | AAA(안정적) / AAA(안정적) / AAA(안정적) | |

| 주관회사의 분석 |

주관회사명 | NH투자증권(주), KB증권(주), 한국투자증권(주), 신한투자증권(주), 삼성증권(주) |

| 분석일자 | 2023년 06월 30일 | |

| 상환방법 및 기한 |

상 환 방 법 | 본사채의 원금은 2025년 07월 11일 만기에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일이후의 이자는 계산하지 아니한다.(원금상환을 이행하지 않을 경우 해당 원금에 대한 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용하되 동 연체대출 최고이율이 본사채의 이자율을 하회하는 경우에는 본 사채의 이율을 적용한다.) |

| 상 환 기 한 | 2025년 07월 11일 | |

| 청 약 기 일 | 2023년 07월 12일 | |

| 납 입 기 일 | 2023년 07월 12일 | |

| 전 자 등 록 기 관 | 한국예탁결제원 | |

| 사채관리회사 | 한국예탁결제원 | |

| 상 장 여 부 | 본 증권은 2023년 07월 12일 한국거래소에 상장될 예정임 | |

| 원리금 지급대행기관 |

회 사 명 | (주)신한은행 대기업영업1부 |

| 회사고유번호 | 00149293 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2023년 06월 16일 KB증권(주), NH투자증권(주), 한국투자증권(주), 신한투자증권(주) 및 삼성증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2023년 07월 07일이며, 상장예정일은 2023년 07월 12일임. |

|

| 주1) 본 사채는 2023년 07월 04일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측결과에 권면(전자등록)총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(권면(전자등록)총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 07월 06일 정정신고서를 통해 공시할 예정입니다. |

| [회 차 : | 199-2 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 권 면 총 액(전자등록총액) | 90,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 권면(전자등록)금액의 100%로 한다. | |

| 모집 또는 매출총액 | 90,000,000,000 | |

| 각 사채의 금액 | 본 사채의 경우 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않는다. | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 상기 사채의 이자율을 적용한 연간 이자의 1/4씩 분할후급하여 아래의 이자지급기일에 지급한다. 단, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일에 이자를 지급하되 이자지급기일 이후의 이자는 계산하지 아니한다. 단, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째 자리 이하의 금액은 절사한다. (이자지급을 이행하지 않을 경우 이자분에 대한 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용하되 동 연체대출 최고이율이 본사채의 이자율을 하회하는 경우에는 본 사채의 이율을 적용한다.) |

| 이자지급 기한 | 2023년 10월 12일, 2024년 01월 12일, 2024년 04월 12일, 2024년 07월 12일, 2024년 10월 12일, 2025년 01월 12일, 2025년 04월 12일, 2025년 07월 12일, 2025년 10월 12일, 2026년 01월 12일, 2026년 04월 12일, 2026년 07월 10일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2023년 06월 29일 / 2023년 06월 29일 / 2023년 06월 29일 | |

| 평가결과등급 | AAA(안정적) / AAA(안정적) / AAA(안정적) | |

| 주관회사의 분석 |

주관회사명 | NH투자증권(주), KB증권(주), 한국투자증권(주), 신한투자증권(주), 삼성증권(주) |

| 분석일자 | 2023년 06월 30일 | |

| 상환방법 및 기한 |

상 환 방 법 | 본사채의 원금은 2026년 07월 10일 만기에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일이후의 이자는 계산하지 아니한다.(원금상환을 이행하지 않을 경우 해당 원금에 대한 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용하되 동 연체대출 최고이율이 본사채의 이자율을 하회하는 경우에는 본 사채의 이율을 적용한다.) |

| 상 환 기 한 | 2026년 07월 10일 | |

| 청 약 기 일 | 2023년 07월 12일 | |

| 납 입 기 일 | 2023년 07월 12일 | |

| 전 자 등 록 기 관 | 한국예탁결제원 | |

| 사채관리회사 | 한국예탁결제원 | |

| 상 장 여 부 | 본 증권은 2023년 07월 12일 한국거래소에 상장될 예정임 | |

| 원리금 지급대행기관 |

회 사 명 | (주)신한은행 대기업영업1부 |

| 회사고유번호 | 00149293 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2023년 06월 16일 KB증권(주), NH투자증권(주), 한국투자증권(주), 신한투자증권(주) 및 삼성증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2023년 07월 07일이며, 상장예정일은 2023년 07월 12일임. |

|

| 주1) 본 사채는 2023년 07월 04일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측결과에 권면(전자등록)총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(권면(전자등록)총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 07월 06일 정정신고서를 통해 공시할 예정입니다. |

| [회 차 : | 199-3 | ] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 권 면 총 액(전자등록총액) | 80,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 권면(전자등록)금액의 100%로 한다. | |

| 모집 또는 매출총액 | 80,000,000,000 | |

| 각 사채의 금액 | 본 사채의 경우 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않는다. | |

| 이자율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 상기 사채의 이자율을 적용한 연간 이자의 1/4씩 분할후급하여 아래의 이자지급기일에 지급한다. 단, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일에 이자를 지급하되 이자지급기일 이후의 이자는 계산하지 아니한다. (이자지급을 이행하지 않을 경우 이자분에 대한 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용하되 동 연체대출 최고이율이 본사채의 이자율을 하회하는 경우에는 본 사채의 이율을 적용한다.) |

| 이자지급 기한 | 2023년 10월 12일, 2024년 01월 12일, 2024년 04월 12일, 2024년 07월 12일, 2024년 10월 12일, 2025년 01월 12일, 2025년 04월 12일, 2025년 07월 12일, 2025년 10월 12일, 2026년 01월 12일, 2026년 04월 12일, 2026년 07월 12일, 2026년 10월 12일, 2027년 01월 12일, 2027년 04월 12일, 2027년 07월 12일, 2027년 10월 12일, 2028년 01월 12일, 2028년 04월 12일, 2028년 07월 12일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2023년 06월 29일 / 2023년 06월 29일 / 2023년 06월 29일 | |

| 평가결과등급 | AAA(안정적) / AAA(안정적) / AAA(안정적) | |

| 주관회사의 분석 |

주관회사명 | NH투자증권(주), KB증권(주), 한국투자증권(주), 신한투자증권(주), 삼성증권(주) |

| 분석일자 | 2023년 06월 30일 | |

| 상환방법 및 기한 |

상 환 방 법 | 본사채의 원금은 2028년 07월 12일 만기에 일시 상환한다(원금상환기일). 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일에 원금을 상환하되, 원금상환기일이후의 이자는 계산하지 아니한다.(원금상환을 이행하지 않을 경우 해당 원금에 대한 지급기일 다음날부터 실제 지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행의 연체대출이율 중 최고이율을 적용하되 동 연체대출 최고이율이 본사채의 이자율을 하회하는 경우에는 본 사채의 이율을 적용한다.) |

| 상 환 기 한 | 2028년 07월 12일 | |

| 청 약 기 일 | 2023년 07월 12일 | |

| 납 입 기 일 | 2023년 07월 12일 | |

| 전 자 등 록 기 관 | 한국예탁결제원 | |

| 사채관리회사 | 한국예탁결제원 | |

| 상 장 여 부 | 본 증권은 2023년 07월 12일 한국거래소에 상장될 예정임 | |

| 원리금 지급대행기관 |

회 사 명 | (주)신한은행 대기업영업1부 |

| 회사고유번호 | 00149293 | |

| 기 타 사 항 | ▶ 본 사채의 발행과 관련하여 2023년 06월 16일 KB증권(주), NH투자증권(주), 한국투자증권(주), 신한투자증권(주) 및 삼성증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함. ▶ 본 사채는 실물발행이 아닌 전자등록발행이므로 인수수량의 기재가 불가능하나, 이해상의 편의를 위해 10,000원을 수량의 1단위로 기재함. ▶ 사채권을 발행하지 않으므로 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록의 방법으로 한국예탁결제원이 작성, 비치하는 전자등록계좌부상에 그 수량만큼 기재함으로써 교부에 갈음함. ▶ 본 사채의 상장신청예정일은 2023년 07월 07일이며, 상장예정일은 2023년 07월 12일임. |

|

| 주1) 본 사채는 2023년 07월 04일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측결과에 권면(전자등록)총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 확정 총액(권면(전자등록)총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 07월 06일 정정신고서를 통해 공시할 예정입니다. |

2. 공모방법

해당사항 없음

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, CFO, 자금IR담당 - 공동대표주관회사(KB증권, NH투자증권, 한국투자증권, 신한투자증권, 삼성증권) : 기업금융담당 임원, 본부장 및 부서장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

나. 공동대표주관회사의 공모희망금리 산정, 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정 | 공동대표주관사는 (1) (주)케이티의 "개별민평금리" 및 스프레드 동향, (2) (주)케이티의 동일등급 최근 회사채 발행 동향, (3) (주)케이티의 기발행 회사채 유통현황, (4) 최근 채권시장 동향 등 발행회사의 Credit과 시장상황을 종합적으로 고려하여 공모희망금리를 아래와 같이 결정하였습니다. - 제199-1회 : 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. - 제199-2회 : 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. - 제199-3회 : 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율. 공모희망금리 산정에 대한 구체적인 근거는 아래 '주1) 공모희망금리 산정근거'를 참고하여 주시기 바랍니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 「무보증사채 수요예측 모범규준」에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측방법을 결정합니다. 수요예측기간은 2023년 07월 04일 09시에서 16시까지입니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최저 신청수량 : 50억원 ② 최고 신청수량 : 본 사채 회차별 합계기준의 최대 발행가능금액 ③ 수량단위: 50억원 ④ 가격단위: 1bp |

| 배정대상 및 기준 |

본 사채의 배정은 「무보증사채 수요예측 모범규준」 - 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 공동대표주관회사의 내부지침에 따라 결정합니다. - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다.

- 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정시 가중치 적용 - 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간·참여금액 등 정량적 기준 ② 수요예측 참여자의 성향·과거 참여이력 및 행태·가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다.

|

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의「무보증사채 수요예측 모범규준」 및 "공동대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정 시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"는 금융투자협회「무보증사채 수요예측 모범규준」제5조 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율은 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

「무보증사채 수요예측 모범규준」에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

[공모희망금리 산정 근거]

2012년 국내 공모 회사채 시장 내 수요예측제도가 도입된 이후, 공모희망금리 구간의 제시 방법은 크게 개별민평금리 대비 Spread 제시, 등급민평금리 대비 Spread 제시, 국고채권 대비 Spread 제시, 고정금리 구간 제시 등의 방법이 사용되었습니다.

과거 불분명한 가격정보로 인한 채권 유통의 애로사항을 개선하기 위해 1998년 11월 "채권시가평가제도"가 마련된 이후 2000년 7월부터 동 제도가 전면 도입됨에 따라 민간채권평가회사가 제공하는 평가금리는 현재 가장 공신력있는 채권평가 Benchmark로 활용되고 있으며, 동 평가금리를 기준으로 채권의 발행, 평가 및 거래가 이루어지고 있습니다. 이러한 시장 상황이 반영되어 2013년 10월 '무보증사채 수요예측 모범규준'의 개정 이후 공모 회사채 전체 발행 사례 중 개별민평금리를 기준금리로 설정한 발행 사례가 높은 비중을 차지하고 있습니다.

공동대표주관회사는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본 사채의 공모희망금리를 결정하였습니다.

| 공모희망금리 결정 시 고려사항 | 비고 |

|---|---|

| (주)케이티의 개별민평금리 및 스프레드 동향 | (1) |

| (주)케이티의 유사등급 최근 회사채 발행 동향 | (2) |

| (주)케이티 기발행 회사채 유통현황 | (3) |

| 최근 채권시장 동향 | (4) |

(1) (주)케이티의 "개별민평금리" 및 스프레드 동향

민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)케이티의 잔존만기 2년, 3년 및 5년 회사채 개별 민평 수익률은 다음과 같습니다.(소수점 넷째자리 이하 절사, 이하 "개별민평금리"라고 한다.)

| [민간채권평가회사 4사 개별민평금리 및 산술평균] | |

| (기준일: 2023년 06월 29일) | (단위: %) |

| 구분 | KIS자산평가 | 한국자산평가 | NICE피앤아이 | 에프앤자산평가 | 산술평균 |

|---|---|---|---|---|---|

| (주)케이티 개별민평 2년 |

4.046 | 4.053 | 4.042 | 4.052 | 4.048 |

| (주)케이티 개별민평 3년 |

4.081 | 4.102 | 4.094 | 4.095 | 4.093 |

| (주)케이티 개별민평 5년 |

4.165 | 4.226 | 4.245 | 4.235 | 4.217 |

| 출처: BONDWEB |

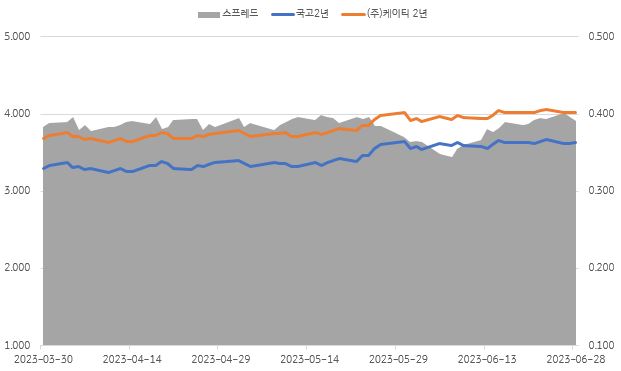

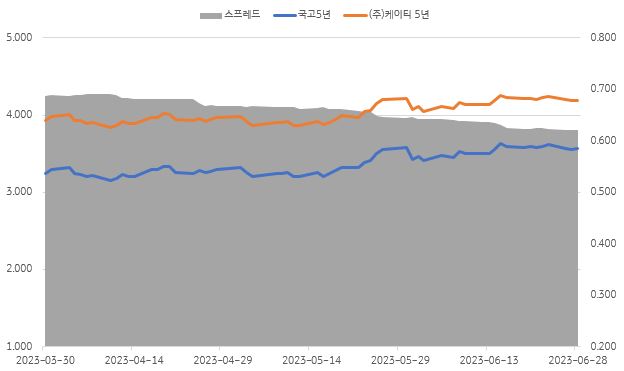

최근 3개월간 (2023.03.30~2023.06.29) (주)케이티 개별민평 2년 및 동일 만기 국고채 금리 대비 스프레드 추이는 아래와 같습니다.

| [케이티 국고2년 대비 개별민평 스프레드 추이] |

|

| (단위: %, %p.) | |

| 구분 | 국고2년 종가 |

(주)케이티 개별민평(2년) |

국고 2년 대비 개별민평 2년 스프레드 |

|---|---|---|---|

| 2023-06-29 | 3.655 | 4.048 | 0.393 |

| 2023-06-28 | 3.628 | 4.019 | 0.391 |

| 2023-06-27 | 3.620 | 4.016 | 0.396 |

| 2023-06-26 | 3.623 | 4.024 | 0.401 |

| 2023-06-23 | 3.666 | 4.060 | 0.394 |

| 2023-06-22 | 3.649 | 4.044 | 0.395 |

| 2023-06-21 | 3.626 | 4.019 | 0.393 |

| 2023-06-20 | 3.635 | 4.022 | 0.387 |

| 2023-06-19 | 3.635 | 4.021 | 0.386 |

| 2023-06-16 | 3.630 | 4.020 | 0.390 |

| 2023-06-15 | 3.662 | 4.044 | 0.382 |

| 2023-06-14 | 3.609 | 3.986 | 0.377 |

| 2023-06-13 | 3.561 | 3.942 | 0.381 |

| 2023-06-12 | 3.580 | 3.947 | 0.367 |

| 2023-06-09 | 3.592 | 3.952 | 0.360 |

| 2023-06-08 | 3.633 | 3.988 | 0.355 |

| 2023-06-07 | 3.590 | 3.935 | 0.345 |

| 2023-06-05 | 3.620 | 3.968 | 0.348 |

| 2023-06-02 | 3.546 | 3.910 | 0.364 |

| 2023-06-01 | 3.584 | 3.949 | 0.365 |

| 2023-05-31 | 3.558 | 3.922 | 0.364 |

| 2023-05-30 | 3.648 | 4.019 | 0.371 |

| 2023-05-26 | 3.602 | 3.987 | 0.385 |

| 2023-05-25 | 3.550 | 3.935 | 0.385 |

| 2023-05-24 | 3.460 | 3.857 | 0.397 |

| 2023-05-23 | 3.460 | 3.854 | 0.394 |

| 2023-05-22 | 3.393 | 3.789 | 0.396 |

| 2023-05-19 | 3.428 | 3.816 | 0.388 |

| 2023-05-18 | 3.400 | 3.795 | 0.395 |

| 2023-05-17 | 3.368 | 3.764 | 0.396 |

| 2023-05-16 | 3.335 | 3.734 | 0.399 |

| 2023-05-15 | 3.368 | 3.761 | 0.393 |

| 2023-05-12 | 3.320 | 3.717 | 0.397 |

| 2023-05-11 | 3.318 | 3.712 | 0.394 |

| 2023-05-10 | 3.367 | 3.757 | 0.390 |

| 2023-05-09 | 3.365 | 3.751 | 0.386 |

| 2023-05-08 | 3.374 | 3.753 | 0.379 |

| 2023-05-04 | 3.317 | 3.706 | 0.389 |

| 2023-05-03 | 3.365 | 3.748 | 0.383 |

| 2023-05-02 | 3.400 | 3.795 | 0.395 |

| 2023-04-28 | 3.370 | 3.754 | 0.384 |

| 2023-04-27 | 3.346 | 3.733 | 0.387 |

| 2023-04-26 | 3.328 | 3.708 | 0.380 |

| 2023-04-25 | 3.333 | 3.727 | 0.394 |

| 2023-04-24 | 3.290 | 3.684 | 0.394 |

| 2023-04-21 | 3.298 | 3.690 | 0.392 |

| 2023-04-20 | 3.363 | 3.747 | 0.384 |

| 2023-04-19 | 3.388 | 3.769 | 0.381 |

| 2023-04-18 | 3.333 | 3.729 | 0.396 |

| 2023-04-17 | 3.333 | 3.720 | 0.387 |

| 2023-04-14 | 3.260 | 3.651 | 0.391 |

| 2023-04-13 | 3.260 | 3.650 | 0.390 |

| 2023-04-12 | 3.303 | 3.689 | 0.386 |

| 2023-04-11 | 3.273 | 3.656 | 0.383 |

| 2023-04-10 | 3.245 | 3.629 | 0.384 |

| 2023-04-07 | 3.302 | 3.680 | 0.378 |

| 2023-04-06 | 3.280 | 3.666 | 0.386 |

| 2023-04-05 | 3.326 | 3.705 | 0.379 |

| 2023-04-04 | 3.316 | 3.713 | 0.397 |

| 2023-04-03 | 3.377 | 3.767 | 0.390 |

| 2023-03-31 | 3.338 | 3.727 | 0.389 |

| 2023-03-30 | 3.295 | 3.679 | 0.384 |

| 출처: BONDWEB |

| [국고 및 개별민평 스프레드(2년)] |

|

| (단위: %, %p.) | |

|

|

국고 및 개별민평 스프레드(2년) |

| 출처: BONDWEB |

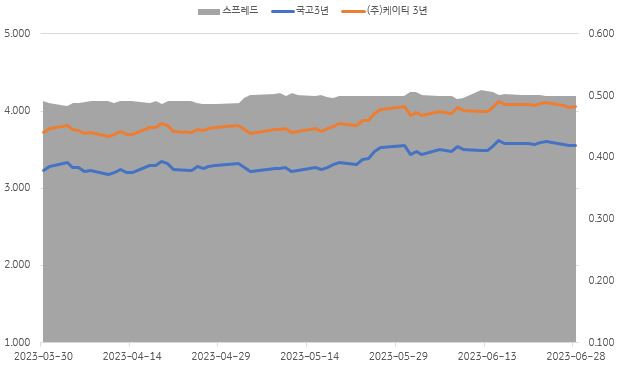

최근 3개월간 (2023.03.30~2023.06.29) (주)케이티 개별민평 3년 및 동일 만기 국고채 금리 대비 스프레드 추이는 아래와 같습니다.

| [케이티 국고3년 대비 개별민평 스프레드 추이] |

|

| (단위: %, %p.) | |

| 구분 | 국고3년 종가 |

(주)케이티 개별민평(3년) |

국고 3년 대비 개별민평 3년 스프레드 |

|---|---|---|---|

| 2023-06-29 | 3.595 | 4.093 | 0.498 |

| 2023-06-28 | 3.560 | 4.060 | 0.500 |

| 2023-06-27 | 3.550 | 4.050 | 0.500 |

| 2023-06-26 | 3.570 | 4.070 | 0.500 |

| 2023-06-23 | 3.612 | 4.112 | 0.500 |

| 2023-06-22 | 3.598 | 4.099 | 0.501 |

| 2023-06-21 | 3.570 | 4.072 | 0.502 |

| 2023-06-20 | 3.580 | 4.082 | 0.502 |

| 2023-06-19 | 3.580 | 4.082 | 0.502 |

| 2023-06-16 | 3.588 | 4.091 | 0.503 |

| 2023-06-15 | 3.620 | 4.122 | 0.502 |

| 2023-06-14 | 3.538 | 4.044 | 0.506 |

| 2023-06-13 | 3.485 | 3.993 | 0.508 |

| 2023-06-12 | 3.492 | 4.001 | 0.509 |

| 2023-06-09 | 3.510 | 4.006 | 0.496 |

| 2023-06-08 | 3.547 | 4.042 | 0.495 |

| 2023-06-07 | 3.477 | 3.976 | 0.499 |

| 2023-06-05 | 3.500 | 3.999 | 0.499 |

| 2023-06-02 | 3.437 | 3.938 | 0.501 |

| 2023-06-01 | 3.480 | 3.986 | 0.506 |

| 2023-05-31 | 3.440 | 3.946 | 0.506 |

| 2023-05-30 | 3.555 | 4.055 | 0.500 |

| 2023-05-26 | 3.527 | 4.027 | 0.500 |

| 2023-05-25 | 3.475 | 3.974 | 0.499 |

| 2023-05-24 | 3.386 | 3.885 | 0.499 |

| 2023-05-23 | 3.380 | 3.880 | 0.500 |

| 2023-05-22 | 3.312 | 3.812 | 0.500 |

| 2023-05-19 | 3.337 | 3.837 | 0.500 |

| 2023-05-18 | 3.307 | 3.804 | 0.497 |

| 2023-05-17 | 3.275 | 3.773 | 0.498 |

| 2023-05-16 | 3.240 | 3.742 | 0.502 |

| 2023-05-15 | 3.275 | 3.775 | 0.500 |

| 2023-05-12 | 3.230 | 3.731 | 0.501 |

| 2023-05-11 | 3.220 | 3.724 | 0.504 |

| 2023-05-10 | 3.270 | 3.770 | 0.500 |

| 2023-05-09 | 3.258 | 3.762 | 0.504 |

| 2023-05-08 | 3.257 | 3.760 | 0.503 |

| 2023-05-04 | 3.215 | 3.717 | 0.502 |

| 2023-05-03 | 3.270 | 3.767 | 0.497 |

| 2023-05-02 | 3.328 | 3.817 | 0.489 |

| 2023-04-28 | 3.300 | 3.787 | 0.487 |

| 2023-04-27 | 3.286 | 3.773 | 0.487 |

| 2023-04-26 | 3.260 | 3.747 | 0.487 |

| 2023-04-25 | 3.278 | 3.767 | 0.489 |

| 2023-04-24 | 3.230 | 3.721 | 0.491 |

| 2023-04-21 | 3.250 | 3.741 | 0.491 |

| 2023-04-20 | 3.327 | 3.819 | 0.492 |

| 2023-04-19 | 3.352 | 3.839 | 0.487 |

| 2023-04-18 | 3.296 | 3.788 | 0.492 |

| 2023-04-17 | 3.300 | 3.788 | 0.488 |

| 2023-04-14 | 3.210 | 3.702 | 0.492 |

| 2023-04-13 | 3.210 | 3.702 | 0.492 |

| 2023-04-12 | 3.246 | 3.737 | 0.491 |

| 2023-04-11 | 3.212 | 3.701 | 0.489 |

| 2023-04-10 | 3.182 | 3.674 | 0.492 |

| 2023-04-07 | 3.238 | 3.729 | 0.491 |

| 2023-04-06 | 3.220 | 3.710 | 0.490 |

| 2023-04-05 | 3.267 | 3.755 | 0.488 |

| 2023-04-04 | 3.272 | 3.760 | 0.488 |

| 2023-04-03 | 3.335 | 3.819 | 0.484 |

| 2023-03-31 | 3.290 | 3.778 | 0.488 |

| 2023-03-30 | 3.230 | 3.721 | 0.491 |

| 출처: BONDWEB |

| [국고 및 개별민평 스프레드(3년)] |

|

| (단위: %, %p.) | |

|

|

국고 및 개별민평 스프레드(3년) |

| 출처: BONDWEB |

최근 3개월간 (2023.03.30~2023.06.29) (주)케이티 개별민평 5년 및 동일 만기 국고채 금리 대비 스프레드 추이는 아래와 같습니다.

| [케이티 국고5년 대비 개별민평 스프레드 추이] |

|

| (단위: %, %p.) | |

| 구분 | 국고5년 종가 |

(주)케이티 개별민평(5년) |

국고 5년 대비 개별민평 5년 스프레드 |

|---|---|---|---|

| 2023-06-29 | 3.595 | 4.217 | 0.622 |

| 2023-06-28 | 3.565 | 4.187 | 0.622 |

| 2023-06-27 | 3.562 | 4.184 | 0.622 |

| 2023-06-26 | 3.575 | 4.197 | 0.622 |

| 2023-06-23 | 3.620 | 4.244 | 0.624 |

| 2023-06-22 | 3.599 | 4.224 | 0.625 |

| 2023-06-21 | 3.576 | 4.201 | 0.625 |

| 2023-06-20 | 3.590 | 4.214 | 0.624 |

| 2023-06-19 | 3.587 | 4.211 | 0.624 |

| 2023-06-16 | 3.600 | 4.226 | 0.626 |

| 2023-06-15 | 3.630 | 4.260 | 0.630 |

| 2023-06-14 | 3.562 | 4.196 | 0.634 |

| 2023-06-13 | 3.507 | 4.143 | 0.636 |

| 2023-06-12 | 3.505 | 4.142 | 0.637 |

| 2023-06-09 | 3.505 | 4.143 | 0.638 |

| 2023-06-08 | 3.530 | 4.168 | 0.638 |

| 2023-06-07 | 3.450 | 4.090 | 0.640 |

| 2023-06-05 | 3.475 | 4.117 | 0.642 |

| 2023-06-02 | 3.410 | 4.053 | 0.643 |

| 2023-06-01 | 3.464 | 4.107 | 0.643 |

| 2023-05-31 | 3.425 | 4.071 | 0.646 |

| 2023-05-30 | 3.577 | 4.221 | 0.644 |

| 2023-05-26 | 3.557 | 4.203 | 0.646 |

| 2023-05-25 | 3.505 | 4.154 | 0.649 |

| 2023-05-24 | 3.407 | 4.064 | 0.657 |

| 2023-05-23 | 3.393 | 4.050 | 0.657 |

| 2023-05-22 | 3.317 | 3.976 | 0.659 |

| 2023-05-19 | 3.329 | 3.991 | 0.662 |

| 2023-05-18 | 3.285 | 3.948 | 0.663 |

| 2023-05-17 | 3.242 | 3.905 | 0.663 |

| 2023-05-16 | 3.212 | 3.878 | 0.666 |

| 2023-05-15 | 3.252 | 3.916 | 0.664 |

| 2023-05-12 | 3.205 | 3.868 | 0.663 |

| 2023-05-11 | 3.207 | 3.873 | 0.666 |

| 2023-05-10 | 3.254 | 3.919 | 0.665 |

| 2023-05-09 | 3.240 | 3.906 | 0.666 |

| 2023-05-08 | 3.240 | 3.906 | 0.666 |

| 2023-05-04 | 3.200 | 3.868 | 0.668 |

| 2023-05-03 | 3.257 | 3.923 | 0.666 |

| 2023-05-02 | 3.320 | 3.988 | 0.668 |

| 2023-04-28 | 3.300 | 3.968 | 0.668 |

| 2023-04-27 | 3.272 | 3.942 | 0.670 |

| 2023-04-26 | 3.255 | 3.923 | 0.668 |

| 2023-04-25 | 3.280 | 3.953 | 0.673 |

| 2023-04-24 | 3.250 | 3.931 | 0.681 |

| 2023-04-21 | 3.260 | 3.941 | 0.681 |

| 2023-04-20 | 3.332 | 4.013 | 0.681 |

| 2023-04-19 | 3.337 | 4.018 | 0.681 |

| 2023-04-18 | 3.295 | 3.976 | 0.681 |

| 2023-04-17 | 3.293 | 3.974 | 0.681 |

| 2023-04-14 | 3.211 | 3.892 | 0.681 |

| 2023-04-13 | 3.204 | 3.887 | 0.683 |

| 2023-04-12 | 3.232 | 3.915 | 0.683 |

| 2023-04-11 | 3.180 | 3.869 | 0.689 |

| 2023-04-10 | 3.155 | 3.846 | 0.691 |

| 2023-04-07 | 3.215 | 3.906 | 0.691 |

| 2023-04-06 | 3.200 | 3.892 | 0.692 |

| 2023-04-05 | 3.235 | 3.925 | 0.690 |

| 2023-04-04 | 3.247 | 3.937 | 0.690 |

| 2023-04-03 | 3.327 | 4.015 | 0.688 |

| 2023-03-31 | 3.295 | 3.985 | 0.690 |

| 2023-03-30 | 3.245 | 3.932 | 0.687 |

| 출처: BONDWEB |

| [국고 및 개별민평 스프레드(5년)] |

|

| (단위: %, %p.) | |

|

|

국고 및 개별민평 스프레드(5년) |

| 출처: BONDWEB |

(2) (주)케이티의 동일등급(AAA) 최근 회사채 발행 동향

최근 1년내 발행된 동일등급의 회사채 발행 동향은 아래와 같습니다. 모든 발행사에서 공모희망금리 상단을 하회하는 수준에서 발행금리가 확정되었으나, 동일등급 내에서 해당 산업 및 각 기업의 재무구조 등에 따라 금리 결정이 밴드 내에서도 편차를 보이고 있습니다. 최근 3개월간 AAA등급의 회사채 발행 사례가 충분하지 않아, 최근 1년간 AAA등급 발행사례 전체 중 2년, 3년 및 5년 만기로 발행한 회사채 사례를 검토하였습니다.

| [최근 동일등급(AAA) 2년 만기 발행내역] |

| (단위: 억원) |

| 종목명 | 등급 | 발행일 | 발행금액 | 수요예측 기준 | 밴드 하단 | 밴드상단 | 발행금리 |

|---|---|---|---|---|---|---|---|

| 케이티198-1 | AAA | 2023-01-12 | 700 | 개별민평 | -30bp | +30bp | 3.847% |

| SK텔레콤84-1 | AAA | 2022-12-14 | 1,000 | 개별민평 | -30bp | +60bp | 4.786% |

| HI투자증권3-2 | AAA | 2022-12-08 | 200 | DGB금융지주 개별민평 |

- | +70bp | 5.851% |

| BNK금융지주38 | AAA | 2022-09-06 | 200 | 개별민평 | -10bp | +10bp | 4.569% |

| 출처: 금융감독원 전자공시시스템 |

| [최근 동일등급(AAA) 3년 만기 발행내역] |

| (단위: 억원) |

| 종목명 | 등급 | 발행일 | 발행금액 | 수요예측 기준 | 밴드 하단 | 밴드상단 | 발행금리 |

|---|---|---|---|---|---|---|---|

| SK텔레콤86-1 | AAA | 2023-04-12 | 800 | 개별민평 | -30bp | +30bp | 3.716% |

| SK텔레콤85-1 | AAA | 2023-02-17 | 1,100 | 개별민평 | -30bp | +30bp | 3.646% |

| 케이티198-2 | AAA | 2023-01-12 | 1,500 | 개별민평 | -30bp | +30bp | 3.869% |

| SK텔레콤84-2 | AAA | 2022-12-14 | 1,100 | 개별민평 | -30bp | +60bp | 4.734% |

| HI투자증권3-3 | AAA | 2022-12-08 | 910 | DGB금융지주 개별민평 |

- | +70bp | 5.827% |

| SK텔레콤83-1 | AAA | 2022-08-10 | 3,000 | 개별민평 | -20bp | +20bp | 3.999% |

| 출처: 금융감독원 전자공시시스템 |

| [최근 동일등급(AAA) 5년 만기 발행내역] |

| (단위: 억원) |

| 종목명 | 등급 | 발행일 | 발행금액 | 수요예측 기준 | 밴드 하단 | 밴드상단 | 발행금리 |

|---|---|---|---|---|---|---|---|

| SK텔레콤86-2 | AAA | 2023-04-12 | 2,000 | 개별민평 | -30bp | +30bp | 3.800% |

| SK텔레콤85-2 | AAA | 2023-02-17 | 1,900 | 개별민평 | -30bp | +30bp | 3.827% |

| 케이티198-3 | AAA | 2023-01-12 | 800 | 개별민평 | -30bp | +30bp | 3.971% |

| SK텔레콤84-3 | AAA | 2022-12-14 | 600 | 개별민평 | -30bp | +60bp | 4.744% |

| SK텔레콤83-2 | AAA | 2022-08-10 | 950 | 개별민평 | -20bp | +20bp | 3.998% |

| 출처: 금융감독원 전자공시시스템 |

(3) 최근 3개월간 (2023.03.30~2023.06.29) 케이티 기발행 회사채 유통현황

| (단위: %, bp, 억원, 건) |

| 종목명 | 거래일 | 민평 | 평균 | 평균-민평 | 만기일 | 거래량 | 거래건수 |

|---|---|---|---|---|---|---|---|

| KT197-1 | 2023-06-23 | 4.043 | 4.073 | 3 | 2025-06-27 | 200 | 2 |

| KT194-2 | 2023-06-21 | 4.062 | 4.062 | 0 | 2026-01-27 | 300 | 3 |

| KT197-1 | 2023-06-19 | 4.022 | 4.022 | 0 | 2025-06-27 | 200 | 2 |

| KT188-2 | 2023-06-16 | 4.007 | 4.017 | 1 | 2025-01-29 | 80 | 4 |

| KT187-3 | 2023-06-16 | 3.928 | 3.929 | 0.1 | 2024-09-02 | 300 | 3 |

| KT196-1 | 2023-06-01 | 3.913 | 3.963 | 5 | 2025-01-27 | 300 | 3 |

| KT198-1 | 2023-06-01 | 3.907 | 3.958 | 5.1 | 2025-01-10 | 600 | 5 |

| KT187-3 | 2023-05-30 | 3.939 | 3.958 | 1.9 | 2024-09-02 | 300 | 3 |

| KT190-3 | 2023-05-24 | 4.006 | 3.986 | -2 | 2028-01-30 | 300 | 3 |

| KT194-1 | 2023-05-17 | 3.638 | 3.4 | -23.8 | 2024-01-26 | 65 | 25 |

| KT192-3 | 2023-05-17 | 4.107 | 4.027 | -8 | 2029-10-11 | 200 | 2 |

| KT196-1 | 2023-05-12 | 3.713 | 3.713 | 0 | 2025-01-27 | 200 | 2 |

| KT194-3 | 2023-05-04 | 4.293 | 4.293 | 0 | 2031-01-27 | 200 | 2 |

| KT194-1 | 2023-05-03 | 3.586 | 3.575 | -1.1 | 2024-01-26 | 600 | 2 |

| KT193-1 | 2023-04-20 | 3.426 | 3.467 | 4.1 | 2023-06-16 | 300 | 3 |

| KT196-1 | 2023-04-20 | 3.753 | 3.798 | 4.5 | 2025-01-27 | 900 | 9 |

| KT198-3 | 2023-04-20 | 3.779 | 3.839 | 6 | 2028-01-12 | 400 | 4 |

| KT196-1 | 2023-04-18 | 3.708 | 3.738 | 3 | 2025-01-27 | 300 | 3 |

| KT197-1 | 2023-04-17 | 3.655 | 3.715 | 6 | 2025-06-27 | 200 | 2 |

| KT193-1 | 2023-04-12 | 3.411 | 3.481 | 7 | 2023-06-16 | 1200 | 7 |

| KT198-1 | 2023-04-05 | 3.528 | 3.728 | 20 | 2025-01-10 | 300 | 3 |

| 주) 거래량 50억원 이상 자료: 본드웹 |

(4) 최근 채권시장 동향

2019년 말 및 2020년 COVID-19 바이러스로 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고 국내외 시장 금리 하락세가 지속되었습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p 인하하여 1.00~1.25%로 발표하였고, 이후 3월 3일 정례회의를 통해 0.0~0.25%로 1%p. 금리 인하를 단행하였으며, 이로 인한 글로벌 시장금리의 하방 압력이 거세졌습니다.

이에 금융통화위원회(이하 "금통위") 역시 COVID-19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 1.25%였던 기준금리를 0.75%로 인하하였습니다. 이후 금통위에서는 기준금리 동결 기조를 유지해오다가, 2021년 1월 15일에 개최된 금통위에서 기준금리를 0.50%로 인하하였습니다. 한편, 시중금리는 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 연준의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 우려감에 일시적으로 장기물 위주로 상승하는 모습을 보였습니다.

2021년 1월 파월 연준 총재는 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, COVID-19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐가겠다는 뜻을 밝혔습니다. 하지만 2021년 상반기 백신 보급속도 향상에 따라 경제 회복세가 빨라지고, 이에 따라 미국의 통화정책에 변경이 있을 수 있다는 전망이 두각되었으나, 파월 연준 총재는 인플레이션은 일시적이라는 판단 하에 테이퍼링과 금리 인상 가능성을 일축하였습니다.

FOMC는 2021년 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이후 7월과 9월에 열린 FOMC에서 기준금리를 0.00~0.25%로 동결 결정하며 완화적인 통화정책 기조를 유지하였으나, 9월 FOMC에서 테이퍼링 실시 및 통화정책 정상화 관련 언급을 하며 미국 기준금리의 상승압력이 확산되었습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 사이에 긴 시간이 걸리지 않을 것이라며 인플레이션이 일시적이라는 기존 입장을 선회하였고, 2022년 1월 FOMC에서도 기준금리 동결을 선언하였지만 물가를 분명히 통제해야 할 대상으로 인식하고 있음을 시사하였습니다. 이후, FOMC는 2022년 3월 기준금리를 0.25%p.인상(0.25~0.5%)하였으며 5월 FOMC에서도 기준 금리를 0.5%p. 인상한 0.75%~1.00%로 조정하였습니다. FOMC는 6월 역시 기준 금리를 0.75%p 인상(1.50%~1.75%), 1994년 11월 이후 28년내 가장 높은 수치로 인상하였으며, 이후 7월, 9월, 11월 FOMC에서 기준 금리를 각각 0.75%p 인상하며 4차례 연속 자이언트 스텝을 단행했습니다. 12월 FOMC에서는 0.50%p를 추가로 인상하며, 2023년에도 여전히 높은 물가 상승에 대한 압박으로 FOMC는 2023년 2월 1일 기준금리 0.25%p. 인상을 결정했습니다. 2023년 3월 23일 FOMC는 물가안정과 SVB 등 은행 파산에 대응하는 금융안정 사이에서 또 다시 베이비스텝을 유지하며 0.25%p. 추가 인상을 결정하였고, 5월 FOMC에서 연달아 0.25%p. 인상하였습니다. 2023년 6월 15일 FOMC는 15개월 만에 금리를 동결하였으나 올해 연말까지 1~2차례 추가 금리 인상을 시사하며 금리 인상 기조가 유지되는 상황으로, 미국의 기준금리는 증권신고서 제출일 기준 5.00%~5.25%입니다.

한국은행은 기준금리를 지속 동결하였다가, 2021년 08월 금통위에서 기준금리를 0.75%로 0.25%p. 인상하였습니다. 이는 2018년 11월 이후 2년 9개월 만의 기준금리 인상으로, 한국은행은 COVID-19의 재확산 영향으로 민간 소비가 다소 둔화되었으나 수출이 호조를 지속하고, 설비투자도 견조한 흐름을 나타내고 있어 기준금리 인상을 결정하였습니다. 한국은행은 8월 인상 이후 추가적으로 2021년 11월 및 2022년 1월 각각 금리를 0.25%p. 인상하였습니다. 해당 인상은 현재 빠르게 증가하는 물가 상승을 억제하기 위한 움직임으로 해석되며, 2022년 02월 24일 시행된 금통위에서는 기준금리를 동결하였으나, 2022년 04월 14일 및 5월 26일 시행된 금통위에서 금리를 각각 0.25%p. 인상하였습니다. 7월 금통위는 미국 연준의 추가적인 기준금리 인상과 높은 물가 상승률을 고려하여 1.75%인 기준금리를 2.25%로 0.50%p. 인상했으며, 2022년 8월 25일 0.25%p, 10월 12일 0.50%p, 11월 24일 0.25%의 기준금리 인상을 발표하였습니다. 2023년 1월 금통위에서 금통위는 25bp인상(2인의 동결 소수의견)을 단행하였고, 2023년 2월 금통위에서는 물가와 경기를 함께 고려하여 금리 인상 1년 반만에 기준금리를 동결하였습니다. 4월 금통위에서는 3월 발생한 SVB, CS 파산으로 인한 글로벌 금융 시장 불안정성 확대를 지적하며 만장일치로 동결을 결정하였으나 기자회견에서 총재는 5명의 위원은 추가 인상의 여지를 열어두었다고 언급하였습니다. 5월 25일 시행된 5월 금통위에서 4월에 이어 만장일치로 기준금리를 동결하였으나, 총재가 기자회견에서 6명의 금통위원 모두가 추가 금리 인상 가능성을 열어두고 있다고 언급하며 추가 인상이 언제든 가능하다고 언급하였습니다. 증권신고서 제출일 전일 현재 한국 기준금리는 3.50%를 기록하고 있습니다.

2022년 9월 강원중도개발공사(GJC)가 레고랜드 테마파크 기반 조성사업 추진을 위한 자금조달 목적으로 설립한 SPC인 아이원제일차(주)에서 발행한 2,050억원 규모의 ABCP의 EOD사유가 발생하며 강원도가 지급금에 대해 지급할 의무가 발생하였으나, 강원도는 지급보증 이행 대신 법원에 기업회생 절차를 신청하겠다는 방침을 세우며 신용보강 유동화증권 지급의무 미이행 사건이 발생하였습니다. 본 사건은 시장 내 투자자의 불안감을 급속도로 확대시키며 시장 악화가 가속화되었고, ABCP 시장 악화의 영향으로 채권시장도 급속도로 악화되었습니다. 투자심리가 위축되며 기관 내 유동성이 급격히 축소되었고, 정부에서 시장 악화에 대응하기 위해 채권시장안정화펀드, 산업은행 회사채, CP 매입 프로그램 및 등 정책지원 프로그램을 지속적으로 발표하였습니다. 5대 금융지주의 시장 지원조치와 은행채 발행규모 축소 등 금융시장안정화를 위한 은행권의 지원이 더해져 채권시장 유동성이 일부 회복되고 시장이 안정세를 보이기 시작하였습니다.

2023년 3월 미국 내 자산 기준 16위 규모인 실리콘밸리은행(SVB)의 뱅크런 사태가 발생하였고 발생 2일 후인 3월 10일 파산을 발표하였습니다. SVB는 미국 국채와 주택저당증권 등 장기 자산 위주의 포트폴리오를 구축해둔 상태였으나 2022년 연준의 고강도 기준금리 인상으로 채권 가격 하락에 따른 손실이 지속되었습니다. 손실을 메꾸기 위해 2023년 3월 8일 22억 5,000만 달러 규모의 유상증자 계획을 발표하였으나 투자자 모집에 어려움을 겪은 동시에 3월 9일 약 420억 달러 규모의 예금이 인출되며 뱅크런 사태가 발생하였습니다. 캘리포니아주 금융보호혁신국은 SVB를 폐쇄하고 SVB의 모든 자산을 연방예금보험공사(FDIC) 산하로 이관하였으며, 조 바이든 행정부는 신속한 예금 보호 조치를 통해 은행권 리스크의 확산을 막기 위해 노력하였고 퍼스트시티즌스 은행이 SVB를 인수하며 사태는 일부 진정되었습니다. 한편, 크레디트스위스(CS)는 연례보고서를 통해 2022년 회계 내부통제에서 '중대한 약점'을 발견해 고객 자금 유출을 막지 못했다고 밝혔으며, 최대주주인 사우디국립은행이 추가 재정지원을 하지 않겠다고 발표하며 시장의 우려가 확대되었습니다. 스위스중앙은행(SNB)이 필요 시 CS에 유동성을 공급하겠다고 발표하며 사태가 진정되는 듯 하였으나, 자금 지원으로도 CS의 재정난을 해결하지 못하였고 결국 스위스 최대은행인 UBS가 30억 스위스프랑(약 32억 달러)에 CS를 인수하였습니다.

글로벌 채권금리의 변동성은 주요 선진국들의 경기회복세에 따른 통화정책, 신흥국 경기 개선, 유가 회복에 대한 불확실성 우려 및 최근 발생한 미국발 은행권 사태 등에 따라 확대될 가능성은 높으나, 우량 크레딧 시장은 투자매력도를 바탕으로 상대적으로 안정세를 이어갈 것으로 전망됩니다. 다만, 향후 통화정책 불확실성에 따라 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별회사의 신용도 및 재무안정성을 바탕으로 최근 재무실적이 저조한 회사 또는 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 수 있습니다.

※ 결 론

상기 '(1) (주)케이티의 개별민평금리 및 스프레드 동향 ', '(2) 동일등급(AAA) 발행 동향, '(3) (주)케이티의 기발행 회사채 유통현황' 및 '(4) 최근 채권시장 동향'을 종합적으로 고려하여 공동대표주관회사는 (주)케이티의 제199-1회, 제199-2회 및 제199-3회 무보증사채의 공모희망금리 밴드를 설정하였습니다.

[제199-1회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율.

[제199-2회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율.

[제199-3회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율.

발행회사와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고 사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 「무보증사채 수요예측 모범규준」 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요 시 발행회사와 협의합니다. 수요예측결과를 반영한 정정공시는 2023년 07월 06일에 공시할 예정입니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

(1) "공동대표주관회사"는 「증권 인수 업무 등에 관한 규정」제2조 제7호 및 제12조에 따라 수요예측을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

- 투자일임ㆍ신탁고객이 기관투자자일 것, 다만 「증권 인수 업무 등에 관한 규정」 제2조 제18호에 따른 고위험고수익투자신탁과 「자본시장과 금융투자업에 관한 법률 시행령」 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

- 투자일임ㆍ신탁고객이 「증권 인수 업무 등에 관한 규정」 제17조의 2에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

(2) 수요예측은 "「무보증사채 수요예측 모범규준」에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램 및 FAX접수방법을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측방법을 결정한다.

(3) 수요예측 기간: 2023년 06월 30일 제출하는 증권신고서상에 명시된 수요예측기간을 따른다.

(4) "본 사채"의 수요예측 공모희망금리는 다음과 같다.

[제199-1회]

"본 사채"의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록금액에 대하여 적용하며, 본 계약 체결 후 수행하는 수요예측 결과를 반영하여 "발행회사"와 "인수단"이 합의하여 최종 결정하되, 본 사채의 "최종 인수계약서"에 당사자 모두가 날인함으로써 효력이 발생한다. 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주),키스자산평가(주),나이스피앤아이(주),(주)에프앤자산평가]에서 최종으로 제공하는 (주)케이티 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다.

[제199-2회]

"본 사채"의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록금액에 대하여 적용하며, 본 계약 체결 후 수행하는 수요예측 결과를 반영하여 "발행회사"와 "인수단"이 합의하여 최종 결정하되, 본 사채의 "최종 인수계약서"에 당사자 모두가 날인함으로써 효력이 발생한다. 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사4사[한국자산평가(주),키스자산평가(주),나이스피앤아이(주),(주)에프앤자산평가]에서 최종으로 제공하는 (주)케이티 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다.

[제199-3회]

"본 사채"의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록금액에 대하여 적용하며, 본 계약 체결 후 수행하는 수요예측 결과를 반영하여 "발행회사"와 "인수단"이 합의하여 최종 결정하되, 본 사채의 "최종 인수계약서"에 당사자 모두가 날인함으로써 효력이 발생한다. 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사4사[한국자산평가(주),키스자산평가(주),나이스피앤아이(주),(주)에프앤자산평가]에서 최종으로 제공하는 (주)케이티 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다.

(5) 수요예측 결과는 "공동대표주관회사"가 3년간 보관한다.

(6) 수요예측 결과는 "발행회사"와 "공동대표주관회사" 만 공유한다. 단, 법원, 금융 위원회 등 정부기관(준 정부기관 포함)으로부터 자료 등의 제출을 요구 받는 경우, 즉시"발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다. (7) 수요예측에 따른 배정은 「무보증사채 수요예측 모범규준」 및 "공동대표 주관회사"의 수요예측 배정기준에 따라 "공동대표주관회사"가 결정한다.

(8) 수요예측에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정 받을 투자자에게 송부한다.

(9) "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 아니 된다.

(10) "공동대표주관회사"는 수요예측 참여금액의 합이 발행예정금액에 미치지 못하는 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니 된다. 다만, 수요예측 종료 후, 제출된 증권신고서에 대한 금융감독원의 정정요구명령 등으로 인하여 발행일정이 변경되더라도 수요예측 재실시를 하지 않는다.

(11) 기타 본 호에서 정하지 않은 사항은 「무보증사채 수요예측 모범규준」(2020. 7. 1.한국금융투자협회 개정)에 따른다.

나. 청약 및 배정방법

1. 청약

(1) 일정

- 청약일: 2023년 07월 12일

- 청약서 제출기한 : 2023년 07월 12일 09시부터 12시까지

- 청약금 납입기한 : 2023년 07월 12일 12시까지 (단, 수요예측에 참여하여 배정받은 투자자는 2023년 07월 12일 14시까지)

(2) 청약대상: 수요예측에 참여하여 우선배정 받은 기관투자자 또는 전문투자자만 청약할 수 있다.

단, 수요예측을 통해 배정된 금액의 총합계가 "발행회사"의 최종 발행금액에 미달하는 경우 수요예측에 참여하지 않은 기관투자자, "전문투자자" 및 일반투자자("본 사채"의 청약자 중, 기관투자자 및 전문투자자가 아닌 투자자를 말한다. 이하 같다)도 청약에 참여할 수 있다.

(3) "본 사채"에 투자하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조 제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 따라 "투자설명서"의 교부가 면제되는자 제외)는 청약 전 "투자설명서"를 교부받아야 한다.

① 교부장소 : "인수단"의 본·지점

② 교부방법 : "본 사채"의 "투자설명서"는 상기의 교부장소에서 인쇄된 문서의 방법

또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2023년 07월 12일

④ 기타사항 :

a. "본 사채" 청약에 참여하고자 하는 투자자는 청약 전 반드시 "투자설명서"를 교부 받은 후 청약서에 서명하여야 하며, "투자설명서"를 교부 받지 않고자 할 경우, "투자설명서" 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하여야 한다.

b. "투자설명서" 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

(4) 청약제한: 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(5) 청약의 방법

① "인수단”의 청약서에 필요한 사항을 기입하고 기명날인 후, 청약일인 2023년 07월 12일 12시까지 "인수단"으로 FAX 또는 전자우편의 형태로 송부한다.

② 청약서를 송부한 청약자는 청약일 당일 12시까지 청약금을 청약취급처로 납부한다.(단, 수요예측에 참여하여 배정받은 투자자는 2023년 07월 12일 14시까지)

(6) 청약단위: 청약금액은 일만원 단위로 하되, 최저청약금액은 50억원으로 하며, 50억원 이상은 50억원 단위로 한다.

(7) 청약금: 사채발행가액의 100%에 해당하는 금액으로 하고, 청약금은 "본 사채"의 납입금으로 대체 충당하며, 청약금에 대하여는 이자를 지급하지 아니한다.

(8) 청약취급처 : "인수단"의 본·지점

(9) 청약금 납입일: 2023년 07월 12일

(10) "본 사채"의 발행일: 2023년 07월 12일

(11) "본 사채"의 납입을 맡을 은행: (주)신한은행 대기업영업1부

(12) 전자등록기관: "본 사채"의 전자등록기관은 한국예탁결제원으로 한다.

(13) 전자등록신청

① "발행회사"는 각 "인수단"이 총액인수한 채권에 대하여 사채금 납입기일에 「주식·사채 등의 전자등록에 관한 법률」제 25조에 의한 전자등록을 신청할 수 있다.

② 각 "인수단"은 "발행회사"로 하여금 전자등록을 신청할 수 있도록 전자등록 내역을 "발행회사"에 통보하여야 한다. 단 전자등록 신청에 관련한 사항은 본사채 인수계약서 제16조2항에 따라 "공동대표주관회사" 중 NH투자증권 주식회사에게 위임한다.

|

※ 관련법규

|

2. 배정

(1) 수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"로 한다. 이하 같다.)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금의 100%를 우선배정한다.

(2) "수요예측 참여자"의 총 청약금액이 발행금액 총액에 미달하는 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 최종 청약금액을 공제한 잔액을 제4조 제4항의 청약기간까지 청약 접수한 기관투자자, 전문투자자 및 일반투자자에게 배정할 수 있다. 이때 "수요예측 참여자"가 수요예측 결과에 따라 배정된 금액 외에 추가로 청약에 참여할 경우 "공동대표주관회사"는 "수요예측 참여자"에게 우선 배정한다. 단, 청약자의 질적인 측면을 고려하여 "공동대표주관회사"가 그 배정받는 자 등을 결정할 수 있으며, 필요 시 "인수단"과 협의하여 결정할 수 있다.

(3) 제2호에 따라 기관투자자, 전문투자자 및 일반투자자에게 배정하는 경우에는 아래 각 목의 방법으로 배정한다.

가. 기관투자자 및 전문투자자 : 본 사채의 수요예측 참여여부 및 청약 금액 등을 감안하여, 상기 제 2호에 따라 "공동대표주관회사”가 합리적으로 판단하여 배정한다.

나. 일반투자자 : 가목의 기관투자자 및 전문투자자 배정 후 잔액이 발생한 경우에 한하여, 그 잔액에 대하여 청약금액에 비례하여 안분배정한다.

다. 제3호에 따라 배정하는 경우, 청약 결과 초과 청약이 발생한 경우에는 경쟁률에 따라 5사6입을 원칙으로 안분하되, 잔여물량이 최소화되도록 한다. 단, 잔여물량은 최대청약자부터 순차적으로 배정하되, 동순위 최대청약자가 잔여물량보다 많은 경우에는 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

라. 배정단위는 50억원 단위로 한다.

(4) 상기 제1호 내지 제3호의 배정에도 불구하고 미달 금액("잔액인수금액")이 발생하는 경우, 그 미달된 잔액에 대해서 각 "인수단"의 "인수비율"에 따라 미달된 금액을 안분 배분하여 자기 책임 하에 인수한다. 단, 각 "인수단"의 최종 인수금액은 인수단 간 협의에 의하여 정할 수 있다. 미달로 인하여 각 "인수단"이 인수한 사채의 매출 방법에 대해서는 "인수단"이 추후 협의에 의하여 결정할 수 있다.

(5) "인수단"은 상기 제4호에 따른 각 "인수단"별 인수금액을 "본 사채"의 납입일 당일에 "본 사채"의 납입을 맡을 은행에 납입한다.

(6) "본 사채"의 "인수단"은 "공동대표주관회사" 중 NH투자증권 주식회사가 납입일 당일 (주)케이티 제199-1회, 제199-2회 및 제199-3회 무보증사채의 수요예측 및 청약의 결과를 반영하여 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사" 중 NH투자증권 주식회사는 선량한 관리자의 주의의무로 이를 수행한다.

다. 청약단위

청약금액은 일만원 단위로 하되, 최저청약금액은 50억원으로 하며, 50억원 이상은 50억원 단위로 한다.

라. 청약기간

| 청약기간 | 시 작 일 시 | 2023년 07월 12일 |

| 종 료 일 시 | 2023년 07월 12일 |

마. 청약증거금

청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2023년 07월 12일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

바. 청약취급장소

"인수단"의 본·지점

사. 납입장소

(주)신한은행 대기업영업1부

아. 상장신청예정일

(1) 상장신청예정일 : 2023년 07월 07일

(2) 상장예정일 : 2023년 07월 12일

자. 사채권교부예정일 및 교부장소

"본 사채"는 「주식·사채 등의 전자등록에 관한 법률」제 36조에 의하여 사채권을 발행하지 않고 한국예탁결제원 또는 계좌관리기관의 전자등록계좌부에 전자등록한다.

차. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 주식·사채 등의 전자등록에 관한 법률에 의거 사채를 전자등록발행하며, 사채권을 발행하지 아니함.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 한다.

(3) 본 사채권의 원리금지급은 (주)케이티가 전적으로 책임을 진다.

(4) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율중 최고이율을 적용하되, 동 연체대출 최고이율이 본 사채 이자율을 하회하는 경우에는 본 사채 이자율을 적용한다

5. 인수 등에 관한 사항

가. 사채의 인수

| [제199-1회] |

| (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| KB증권 | 00164876 | 서울시 영등포구 여의나루로 50 | 18,000,000,000 | 0.20 | 총액인수 |

| 삼성증권 | 00104856 | 서울시 서초구 서초대로74길 11 | 12,000,000,000 | 0.20 | 총액인수 |

| 주) 상기 기재된 인수금액은 예정 금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있습니다. |

| [제199-2회] |

| (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| KB증권 | 00164876 | 서울시 영등포구 여의나루로 50 | 9,000,000,000 | 0.20 | 총액인수 |

| NH투자증권 | 00120182 | 서울시 영등포구 여의대로 108 | 22,000,000,000 | 0.20 | 총액인수 |

| 한국투자증권 | 00160144 | 서울시 영등포구 의사당대로 88 | 22,000,000,000 | 0.20 | 총액인수 |

| 신한투자증권 | 00138321 | 서울시 영등포구 여의대로 70 | 22,000,000,000 | 0.20 | 총액인수 |

| 하이투자증권 | 00148665 | 서울시 영등포구 여의대로 66 | 15,000,000,000 | 0.20 | 총액인수 |

| 주) 상기 기재된 인수금액은 예정 금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있습니다. |

| [제199-3회] |

| (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| KB증권 | 00164876 | 서울시 영등포구 여의나루로 50 | 5,000,000,000 | 0.20 | 총액인수 |

| NH투자증권 | 00120182 | 서울시 영등포구 여의대로 108 | 10,000,000,000 | 0.20 | 총액인수 |

| 한국투자증권 | 00160144 | 서울시 영등포구 의사당대로 88 | 10,000,000,000 | 0.20 | 총액인수 |

| 신한투자증권 | 00138321 | 서울시 영등포구 여의대로 70 | 10,000,000,000 | 0.20 | 총액인수 |

| 삼성증권 | 00104856 | 서울시 서초구 서초대로74길 11 | 20,000,000,000 | 0.20 | 총액인수 |

| 미래에셋증권 | 00111722 | 서울시 중구 을지로5길 26 | 20,000,000,000 | 0.20 | 총액인수 |

| 하이투자증권 | 00148665 | 서울시 영등포구 여의대로 66 | 5,000,000,000 | 0.20 | 총액인수 |

| 주) 상기 기재된 인수금액은 예정 금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있습니다. |

나. 사채의 관리

| (단위: 원) |

| 수탁회사 | 주 소 | 회차 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | |||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 제199-1회 | 30,000,000,000 | 1,000,000 | - |

| 제199-2회 | 90,000,000,000 | 2,000,000 | - | |||

| 제199-3회 | 80,000,000,000 | 2,000,000 | - | |||

| 주1) 상기 기재된 위탁금액은 예정 금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있습니다. 주2) 수수료금액은 (주)케이티 제199-1회, 제199-2회 및 제199-3회 무보증사채에 대한 총 5,000,000원의 사채관리수수료를 임의적으로 배분한 금액입니다. |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

|

"발행회사"는 "본 사채"의 발행일로부터 만기상환일 이전까지 아래의 사항이 발생하였을 경우에는 지체 없이 "인수단"에게 통보하여야 한다. 단, 공시되어있는 경우 공시로 갈음한다. 1. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 2. "발행회사"의 영업의 일부 또는 전부의 변경 또는 정지 3. "발행회사"의 영업목적의 변경 4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 6. 자산 재평가 법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 7. "발행회사"의 자본금의 100%이상을 타 법인에 출자하는 내용의 이사회의 결의 등 내부 결의가 있는 때 8. "발행회사"의 자기자본의 100%이상의 차입 또는 기채를 그 내용으로 하는 이사회의 결의 등 내부결의가 있는 때 9. 기타 "발행회사"의 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

가. 일반적인 사항

| (단위: 원) |

| 회 차 | 금 액 | 만 기 일 | 이자율 | 옵션관련사항 |

|---|---|---|---|---|

| (주)케이티 제199-1회 무보증사채 | 30,000,000,000 | 2025년 07월 11일 | 주3) | - |

| (주)케이티 제199-2회 무보증사채 | 90,000,000,000 | 2026년 07월 10일 | 주4) | - |

| (주)케이티 제199-3회 무보증사채 | 80,000,000,000 | 2028년 07월 12일 | 주5) | - |

| 주1) 본 사채는 2023년 07월 04일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램 및 FAX 접수방법을 통해 실시하는 수요예측결과에 권면(전자등록)총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률 등이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있습니다. 주3) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주4) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주5) 수요예측 시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)케이티 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 주6) 확정 총액(권면(전자등록)총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 07월 06일 정정신고서를 통해 공시할 예정입니다. |

(1) 당사가 발행하는 제199-1회, 제199-2회 및 제199-3회 무보증사채는 무기명식 이권부 공모사채로서, Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다.

(2) 주식으로 전환될 수 있는 전환청구권도 부여되어 있지 않으며, 「주식·사채 등의 전자등록에 관한 법률」에 따라 한국예탁결제원을 전자등록기관으로하여 전자등록으로 발행하므로 실물채권을 발행하지 않습니다.

나. 사채관리에 관한 사항

당사가 본 사채의 발행과 관련하여 2023년 06월 30일 한국예탁결제원과 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 수탁회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 기타 자세한 사항은 사채관리계약서를 참고하시기 바랍니다. "발행회사"는 (주)케이티를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다.

① 기한의 이익의 즉시 상실 관련 및 기한의 이익 상실 시 발행회사 및 사채관리회사의 통지 의무 등 처리사항

| 다음 중 어느 하나의 사유가 발생한 경우에 “발행회사”는 즉시 “본 사채”에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “사채관리회사”에게 이를 통지하여야 한다. (가) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함)가 파산 또는 회생절차개시의 신청을 한 경우 (나) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함) 이외의 제3자가 “발행회사”에 대한 파산 또는 회생절차개시의 신청을 하고 “발행회사”가 이에 동의(“발행회사” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우 포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “발행회사”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문시 동의 의사 표명이 있는 경우에는 해당 심문 종결시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “발행회사”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “발행회사”가 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “발행회사”가 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “발행회사”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “발행회사”가 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) “본 사채”의 만기가 도래하였음에도 “발행회사”가 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “발행회사”가 “본 사채” 이외의 사채에 관하여 기한의 이익을 상실한 경우 (아) “발행회사”가 기업구조조정 촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (자) “발행회사”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (차) 감독관청이 “발행회사”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우(“중요한 영업”이라 함은 “발행회사”의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 “발행회사”가 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) |

② 기한의 이익 상실 선언에 의한 기한의 이익 상실 관련 및 기한의 이익 상실 시 발행회사 및 사채관리회사의 통지 의무 등 처리사항

| 다음 중 어느 하나의 사유가 발생한 경우에 “본 사채”의 사채권자 및 “사채관리회사”는 사채권자집회의 결의에 따라 “발행회사”에 대한 서면통지를 함으로써 “발행회사”가 “본 사채”에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) “본 사채”에 의한 채무를 제외한 “발행회사”의 채무 중 원금 일천억원(\ 100,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “발행회사”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “발행회사”가 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우(본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “발행회사”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “발행회사”가 (라) 기재 각 의무를 제외한 “본 계약”상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “사채관리회사”나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “발행회사”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 기타 “발행회사”의 “본 사채”의 원리금지급의무 기타 “본 계약”상 의무의 이행능력에 중대한 부정적 영향을 미치는 사유가 발생한 때 |

③ 사채권자의 변제청구권 등 권리 내용 등

| (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “사채관리회사”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “발행회사”는 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. |

④ 기한의 이익 상실에 대한 원인사유 불발생 간주 관련

|

(1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기 발생한 ‘기한의 이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. |

⑤ 기한의 이익 상실의 취소 관련

| 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “발행회사” 및 “사채관리회사”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다)와 ㉡ ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생과 관련하여 “사채관리회사”가 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “사채관리회사”에게 지급하거나 예치할 것 |

⑥ 기한의 이익 상실과 관련된 기타 구제 방법

| “사채관리회사”는 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) “본 사채”에 대한 보증 또는 담보의 요구 (나) 기타 “본 사채”의 원리금 지급 및 “본 계약”상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 발행회사의 의무 및 책임 관련

본 사채의 "사채관리계약서"상 발행회사의 주요 의무 및 책임 등은 다음과 같습니다.

| 구분 | 원리금지급 | 조달자금의 사용 | 재무비율 유지 | 담보권 설정제한 |

|---|---|---|---|---|

| 내용 | 계약에서 정하는 시기와 방법에 따라 원리금 지급 (제2-1조) | 채무상환자금 및 운영자금 (제2-2조, 제1-2조 제13호) |

부채비율300% 이하 (연결재무제표 기준, 제2-3조) |

최근 보고서 상 자기자본의 100% (연결기준, 제2-4조) |

| 구분 | 자산의 처분 제한 | 지배구조변경 제한 | 사채관리계약 이행상황보고서 |

사채관리회사에 대한 보고 및 통지의무 |

발행회사의 책임 |

|---|---|---|---|---|---|

| 내용 | 하나의 회계연도에 자기자본의100% (연결기준, 제2-5조) |

상호출자제한기업집단에서 제외되는 경우 (제2-5조의2) |

사업보고서 및 반기보고서 제출일로부터 30일 이내에 제출 (제2-6조) |

사업보고서, 분/반기보고서 제출, 주요사항신고의무 발생사실(상장사 생략가능), 기한이익상실사실 등 (제2-7조) |

허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 손해를 발생시킬시 배상책임 (제2-8조) |

"발행회사"는 "(주)케이티"를 말하며 "사채관리회사"는 "한국예탁결제원"을 말합니다.

|

제2-1조(발행회사의 원리금지급의무) ① “발행회사”는 사채권자에게 “본 사채”의 발행조건 및 “본 계약”에서 정하는 시기와 방법으로 원리금을 지급할 의무가 있다. 제2-2조(조달자금의 사용) ① “발행회사”는 “본 사채”의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. 제2-4조(담보권설정등의제한) ① “발행회사”는 “본 사채”의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “발행회사” 또는 타인의 채무를 위하여 “발행회사”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니 된다. 다만, “본 사채”의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “사채관리회사”가 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. 제2-5조(자산의 처분제한) ① “발행회사”는 하나의 회계년도에 1회 또는 수회에 걸쳐 연결 자기자본의 100%(자산처분후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다. 단, 구조조정 목적으로 처분하는 자산 및 기타 자산유동화증권 발행을 위한 매출채권의 양도는 제외한다. 단, “발행회사”의 “최근 보고서”상 자산규모(자산총계)는 연결 기준 [40,214,437]백만원이다.

제2-6조(사채관리계약이행상황보고서) ①“발행회사”는 금융위원회 등에 제출하는 사업보고서 및 반기보고서 제출일로부터 30일 이내에 “본 사채”와 관련하여 <별지> 서식의 『사채관리계약이행상황보고서』를 작성하여 “사채관리회사”에게 제출하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “발행회사”는 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체없이 그 사실을 “사채관리회사”에게 통지하여야 한다. 제2-8조(발행회사의 책임) “발행회사”가 “본 계약”과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “사채관리회사” 또는 본 사채권자에게 손해를 발생시킨 때에는 “발행회사”는 이에 대하여 배상의 책임을 진다. |

라. 사채관리회사에 관한 사항

① 사채관리회사의 사채관리 위탁조건

| 수탁회사 | 주 소 | 회차 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료(정액) | |||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 제199-1회 | 30,000,000,000 | 1,000,000 | - |

| 제199-2회 | 90,000,000,000 | 2,000,000 | - | |||

| 제199-3회 | 80,000,000,000 | 2,000,000 | - | |||

| 주1) 상기 기재된 위탁금액은 예정 금액이며, 수요예측의 결과에 따라 제199-1회, 제199-2회 및 제199-3회 무보증사채의 전자등록총액 합산 총 사천억원(\400,000,000,000) 이하의 범위 내에서 변경될 수 있습니다. 주2) 수수료금액은 (주)케이티 제199-1회, 제199-2회 및 제199-3회 무보증사채에 대한 총 5,000,000원의 사채관리수수료를 임의적으로 배분한 금액입니다. |

② 사채관리회사와 주관회사 및 발행기업과의 거래관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

- 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구분 | 내용 | 해당 여부 |

|---|---|---|

| 주주 관계 | 사채관리회사가 주관회사 또는 발행회사의 최대주주이거나 주요주주인지 여부 | 해당 없음 |

| 계열회사 관계 | 사채관리회사와 주관회사 또는 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원 겸임 관계 | 사채관리회사의 임원과 주관회사 또는 발행회사 임원 간 겸직 여부 | 해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 | 해당 없음 |

| 기타 이해관계 | 사채관리회사와 주관회사 또는 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 | 해당 없음 |

- 사채관리회사의 사채관리실적(2023년 06월 29일 기준)

| 구분 | 실적 | ||||||

|---|---|---|---|---|---|---|---|

| 2018년 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 | 계 | |

| 계약체결 건수 | 43건 | 66건 | 82건 | 94건 | 69건 | 62건 | 416건 |

| 계약체결 위탁금액 | 9조 9,700억원 | 15조 3,300억원 | 15조 5,010억원 | 18조 6,120억원 | 13조 6,600억원 | 14조 3,350억원 | 87조 4,080억원 |

- 사채관리 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국예탁결제원 | 채권등록부 채권등록2팀 | 051-519-1817/1819/1824 |

③ 사채관리회사의 권한

"발행회사"는 "(주)케이티"를 말하며 "사채관리회사"는 한국예탁결제원을 말합니다.

| 제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 1. 원금 및 이자의 지급의 청구, 이를 위한 소제기 및 강제집행의 신청 2. 원금 및 이자의 지급청구권을 보전하기 위한 가압류·가처분 등의 신청 3. 다른 채권자에 의하여 개시된 강제집행절차에서의 배당요구 및 배당이의 4. 파산, 회생절차 개시의 신청 5. 파산, 회생절차 개시의 신청에 관한 재판에 대한 즉시항고 6. 파산, 회생절차에서의 채권의 신고, 채권확정의 소제기, 채권신고에 대한 이의, 회생계획안의 인가결정에 대한 이의 7. “발행회사”가 다른 사채권자에 대하여 한 변제, 화해 기타의 행위가 현저하게 불공정한 때에는 그 행위의 취소를 청구하는 소제기 및 기타 채권자취소권의 행사 8. 사채권자집회의 소집 및 사채권자집회 결의사항의 집행(사채권자집회결의로써 따로 집행자를 정한 경우는 제외) 9. 사채권자집회에서의 의견진술 10. 기타 사채권자집회결의에 따라 위임된 사항 ② 제1항의 행위 외에도 “사채관리회사”는 “본 사채”의 원리금을 지급받거나 채권을 보전하기 위하여 필요한 재판상·재판외의 행위를 할 수 있다. ③ “사채관리회사”는 다음 각 호의 사항에 대해서는 사채권자 집회의 유효한 결의가 있는 경우 이에 따라 재판상, 재판외의 행위로서 이를 행할 수 있다. 1. “본 사채”의 발행조건의 사채권자에게 불이익한 변경 : “본 사채” 원리금지급채무액의 감액, 기한의 연장 등 2. 사채권자의 이해에 중대한 관계가 있는 사항 : “발행회사”의 “본 계약” 위반에 대한 책임의 면제 등 ④ 본 조에 따른 행위를 함에 있어서 “사채관리회사“가 지출하는 모든 비용은 이를 “발행회사”의 부담으로 한다. ⑤ 전 항의 규정에도 불구하고 “사채관리회사”는 “발행회사”로부터 “본 사채”의 원리금 변제로서 지급받거나 집행, 파산, 회생절차 등을 통해 배당받은 금원에서 자신이 지출한 전항의 비용을 최우선적으로 충당할 수 있다. 이 경우 “사채관리회사”의 비용으로 충당된 한도에서 사채권자들은 “발행회사”로부터 “본 사채”에 대해 유효한 원리금의 지급을 받지 아니한 것으로 보며 해당 금액에 대하여 사채권자는 여전히 “발행회사”에 대한 사채권자로서의 권리를 보유한다. 만일, 제1항 본문 후단에 따른 “사채관리회사”의 비용 선급 등 요청에 따라 해당 비용을 선급하거나 대지급한 사채권자가 있는 경우 그 실제 지급된 금액의 범위에서 본 항에 의한 “사채관리회사”의 비용 우선 충당 권리는 해당 금원을 선급 또는 대지급한 사채권자들에게 그 실제 지출한 금액의 비율에 따라 안분비례 하여 귀속한다. ⑥ “발행회사” 또는 사채권자의 요구가 있는 경우 “사채관리회사”는 본 조의 조치와 관련하여 지출한 비용의 명세를 서면으로 제공하여야 한다. ⑦ 본 조에 의한 행위에 따라 “발행회사”로부터 지급 받는 금원이 있거나 집행, 파산, 회생절차 등을 통해 배당 받은 금원이 있는 경우, “사채관리회사”는 이로부터 제5항에 따라 우선 충당할 권리가 있는 비용에 이를 충당하고(만일 대지급한 사채권자가 있는 경우에는 그 증빙을 받아 해당 사채권자에게 그 대지급한 금원을 지급한다) 나머지 금원은 이를 선량한 관리자의 주의로서 보관한다. ⑧ “사채관리회사”는 제7항에 따라 보관하게 되는 금원(이하 이 조에서 “보관금원”)이 발생하는 경우, 즉시 사채권자들로 하여금 자신의 사채에 기한 권리를 신고하도록 공고하여야 한다. 이 경우 권리의 신고기간은 1개월 이상이어야 한다. 만일, “발행회사”가 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 있는 경우 그 실제 지급이나 배당을 수령한 즉시 “사채관리회사”는 이를 공고하여야 한다. ⑨ 전항 기재 권리 신고기간 종료시 “사채관리회사”는 신고된 각 사채권자에 대해, 제7항의 보관금원을 ‘본 사채의 미상환잔액’에 따라 안분비례 하여 사채 권면이나 전자증권법 제39조에 따른 소유자증명서(이하 “소유자증명서”라 한다)와의 교환으로써 해당 금원을 지급한다. 만일, “발행회사”가 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 예정 되어 있거나 합리적으로 예상되는 경우 “사채관리회사”는 교부받은 사채권이나 소유자증명서에 지급하는 금액을 기재하거나 이 뜻을 기재한 별도 서면을 첨부하고 기명 날인하여 이를 해당 사채권자에게 반환하며, 해당 사채를 보유하는 사채권자가 차회에 추가적인 지급을 받고자 하는 경우 반드시 이와 같이 “사채관리회사”가 기재한 지급의 뜻이 기재되거나 그와 같은 뜻이 기재된 문서가 첨부된 사채권이나 소유자증명서를 다시 “사채관리회사”에게 교부하여야 한다. ⑩ 사채 미상환 잔액을 산정함에 있어 “사채관리회사”가 사채권자가 제공한 소유자증명서나 사채권을 신뢰하여 이를 기초로 보관금원을 분배한 경우 “사채관리회사”는 이에 대해 과실이 있지 아니하다. ⑪ 신고기간 종료 시까지 해당 사채권자가 권리를 신고하지 아니하거나 권리신고를 하고도 이후 사채권이나 소유자증명서를 교부하고 지급을 신청하지 아니한 경우 해당 사채권자에게 지급될 금원은 이를 공탁할 수 있다. ⑫ 보관금원에 대해 보관기간 동안은 이자가 발생하지 아니하며 “사채관리회사”는 이를 지급할 책임을 부담하지 아니 한다. |

④ 사채관리회사의 의무 및 책임

"발행회사"는 "(주)케이티"를 말하며 "사채관리회사"는 한국예탁결제원을 말합니다.

| 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. 1. “발행회사”가 “본 계약”을 위반하였거나 위반하였다는 합리적 의심이 있는 경우 2. 기타 “본 사채”의 원리금지급에 관하여 중대한 영향을 미친다고 합리적으로 판단되는 사유가 발생하는 경우 ② 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 과반수이상을 보유한 사채권자가 제1항 각 호 소정의 사유를 소명하여 “사채관리회사”에게 서면으로 요구하는 경우 “사채관리회사”는 제1항의 조사를 하여야 한다. 다만, “사채관리회사”가 “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려하여 조사나 실사의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없거나 사채권자의 소명 내용이 합리적인 근거를 결하였음을 독립적인 회계 또는 법률자문 결과, 기타 객관적인 자료를 근거로 소명하는 경우 “사채관리회사”는 사채권자집회에서의 결의 또는 해당 요청을 하는 사채권자에게, 해당 조치 수행에 필요한 비용의 선급이나 그 지급의 이행보증 기타 소요 비용 충당에 필요한 합리적 보장을 제공할 것을 요청할 수 있고 그 실현시까지 조사요구에 응하지 아니할 수 있다. ③ 제2항에 따른 사채권자의 요구에도 불구하고 “사채관리회사”가 조사를 하지 아니하는 경우에는 제2항의 규정 여하에 불구하고, 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2 이상을 보유한 사채권자의 동의를 얻어 사채권자는 직접 또는 제3자를 지정하여 제1항의 조사를 할 수 있다. ④ 제1항 내지 제3항의 규정에 의한 “사채관리회사”의 자료제공요구 등에 따른 비용은 “발행회사”가 부담한다. 다만, 해당 조사나 자료요구 및 실사 등은 합리적인 범위에 의한 것이어야 하며 이를 초과할 경우의 비용에 대하여는 “발행회사”가 이를 부담하지 아니한다. ⑤ “발행회사”의 거절, 방해, 비협조 혹은 자료 미제공 등으로 인한 조사나 실사 미진행시 “사채관리회사”는 이에 대하여 책임을 부담하지 아니한다. ⑥ 본 조의 자료제공요구나 조사, 실사 등과 관련하여 “발행회사”가 상기 제1항 각 호 소정의 사유에 해당하지 아니함을 증빙하거나 자료 등을 공개하지 아니할 법적 의무가 있음을 증빙할 수 있는 합리적인 근거 없이 자료제공, 조사 혹은 실사에 대한 협조를 거절하거나, 이를 방해한 경우 이는 “발행회사”의 본 계약상 의무위반을 구성한다. 제4-3조(사채관리회사의 공고의무) ① “발행회사”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “사채관리회사”는 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ② 제1-2조 제14호 가목 (1)에 따라 “발행회사”에 대하여 기한의 이익이 상실된 경우에는 “사채관리회사”는 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나 “발행회사”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “사채관리회사”가 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제14호 가목 (2)에 따라 ‘기한의 이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “사채관리회사”는 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “사채관리회사”는 “발행회사”에게 “본 계약” 제1-2조 제14호 라목에 따라 조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “사채관리회사”가 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. 제4-4조(사채관리회사의 의무 및 책임) ① “발행회사”가 “사채관리회사”에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 “사채관리회사”에게 과실이 있지 아니하다. 다만, “사채관리회사”가 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, “본 계약”에 따라 “발행회사”가 “사채관리회사”에게 제출한 보고서, 서류, 통지 기재 자체로서 ‘기한의 이익상실사유’ 또는 ‘기한의 이익상실 원인사유’의 발생이나 기타 “발행회사”의 "본 계약" 위반이 명백한 경우에는, 실제로 “사채관리회사”가 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터 7일이 경과하면 이를 알고 있는 것으로 간주한다. ② “사채관리회사”는 선량한 관리자의 주의로써 “본 계약”상의 권한을 행사하고 의무를 이행하여야 한다. ③ “사채관리회사”가 “본 계약”이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

⑤ 사채관리회사의 사임 등 변경에 관한 사항

"발행회사"는 "(주)케이티"를 말하며 "사채관리회사"는 한국예탁결제원을 말합니다.

| 제4-6조(사채관리회사의 사임) ① “사채관리회사”는 “본 계약”의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. “사채관리회사”가 상법시행령 제27조 각호의 이익충돌 사유가 있음에도 사임하지 아니하는 경우에는 각 사채권자는 법원에 “사채관리회사”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “사채관리회사”의 사임은 효력을 갖지 못하고 “사채관리회사”는 본 계약상 의무를 계속하여야 하며, 이와 관련하여 “사채관리회사”는 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “사채관리회사”의 부담으로 한다. ② 사채관리회사가 존재하지 아니하게 된 때에는 “발행회사”는 사채권자집회의 동의를 얻어 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “사채관리회사”가 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “사채관리회사”는 “발행회사”와 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “사채관리회사”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 “본 계약”상 규정된 모든 권한과 의무를 가진다. |

⑥ 기타사항

| 사채관리회사인 한국예탁결제원은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 동 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다 |

III. 투자위험요소

1. 사업위험

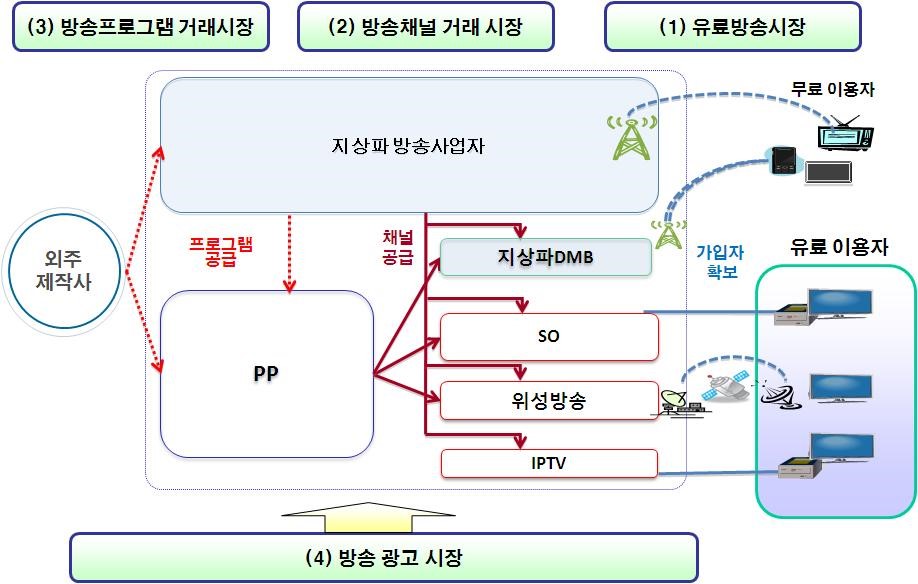

연결회사의 각 부분은 독립된 서비스 및 상품을 제공하는 법률적 실체에 의해 구분되어 있으며, 각 연결회사의 사업의 내용에 대해 (1) 유무선 통신/컨버전스 사업을 제공하는 ICT, (2) 신용카드사업을 제공하는 금융사업, (3) 위성방송서비스사업, (4) 정보기술, 시설경비, 글로벌사업 및 자회사가 영위하는 기타사업으로 구분하고 있습니다.

| ※ 사업부문별 영업수익 |

(단위 : 백만원) |

| 사업부문 | 2023년 1분기 | 2022년 | 2021년 | |||

|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |

| ICT | 4,618,995 | 60.6 | 18,289,243 | 59.4 | 18,387,434 | 63.0 |

| 금융 | 883,987 | 11.6 | 3,613,981 | 11.7 | 3,525,211 | 12.1 |

| 위성방송 | 178,679 | 2.3 | 704,928 | 2.3 | 655,354 | 2.2 |

| 부동산 | 110,117 | 1.4 | 485,056 | 1.6 | 335,373 | 1.1 |

| 기타 | 1,833,872 | 24.1 | 7,708,737 | 25.0 | 6,283,023 | 21.5 |

| 소 계 | 7,625,650 | 100.0 | 30,801,945 | 100.0 | 29,186,395 | 100.0 |

| 연결조정 | (1,181,974) | - | (5,151,934) | - | (4,288,390) | - |

| 합 계 | 6,443,676 | - | 25,650,011 | - | 24,898,005 | - |

※ 2023년 1분기, 2022년 및 2021년은 K-IFRS 제1116호에 따라 작성되었습니다.

| [연결대상 종속회사 요약재무제표] |

| (단위: 백만원) |

| 종속기업명 | 2023.3.31 | 2023년 1분기(*3) | ||

|---|---|---|---|---|

| 자산 | 부채 | 영업수익 | 분기순손익 | |

| 케이티링커스㈜ | 56,791 | 55,817 | 19,652 | 915 |

| ㈜케이티서브마린 | 124,208 | 10,920 | 8,579 | 1,668 |

| 케이티텔레캅㈜ | 374,327 | 234,053 | 129,184 | 1,735 |

| ㈜케이티알파 | 395,650 | 154,683 | 107,385 | 3,771 |

| ㈜케이티서비스북부 | 54,854 | 46,237 | 58,214 | (237) |

| ㈜케이티서비스남부 | 70,764 | 57,420 | 70,544 | (627) |

| 비씨카드㈜(*1) | 5,005,024 | 3,452,246 | 953,163 | (1,318) |

| ㈜에이치엔씨네트워크 | 87,064 | 4,715 | 6,826 | 508 |

| ㈜나스미디어(*1) | 468,772 | 230,668 | 32,105 | 2,857 |

| ㈜케이티디에스(*1) | 343,860 | 171,359 | 162,891 | 9,764 |

| ㈜케이티엠앤에스 | 252,209 | 200,680 | 173,184 | 555 |

| ㈜케이티엠오에스북부 | 45,095 | 26,044 | 23,779 | 2,919 |

| ㈜케이티엠오에스남부 | 44,046 | 25,899 | 23,670 | 1,553 |

| ㈜케이티스카이라이프(*1) | 1,307,738 | 461,661 | 254,787 | 7,645 |

| ㈜케이티에스테이트(*1) | 2,441,301 | 816,664 | 112,812 | (1,228) |

| 케이티지디에이치㈜ | 12,196 | 1,559 | 1,122 | 174 |