|

|

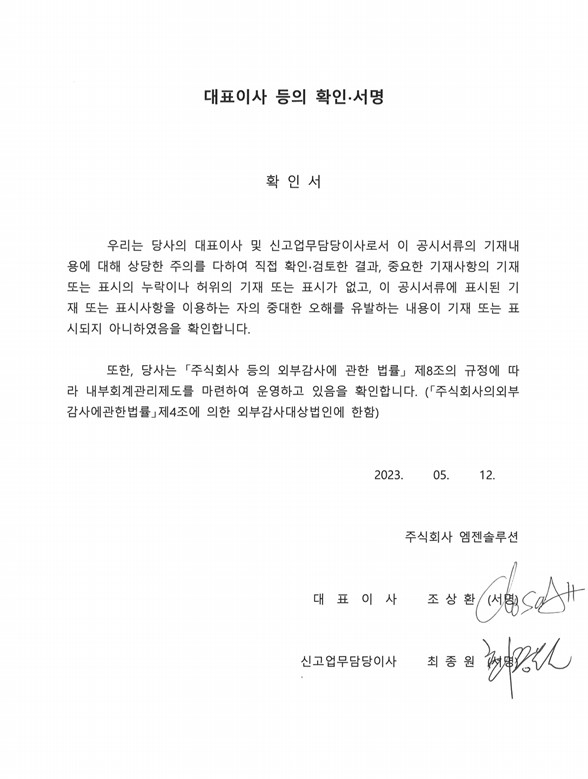

대표이사 등의 확인서명 |

분 기 보 고 서

(제 51 기)

| 사업연도 | 2023년 01월 01일 | 부터 |

| 2023년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 05월 12일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 엠젠솔루션 |

| 대 표 이 사 : | 조상환 |

| 본 점 소 재 지 : | 서울특별시 서초구 효령로83 |

| (전 화) 02-3412-8777 | |

| (홈페이지) http://mgensolutions.kr | |

| 작 성 책 임 자 : | (직 책) 상무이사 (성 명) 최종원 |

| (전 화) 02-3412-8777 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서명 |

I. 회사의 개요

1. 회사의 개요

연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | - | - | 3 | 1 |

| 합계 | 3 | - | - | 3 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

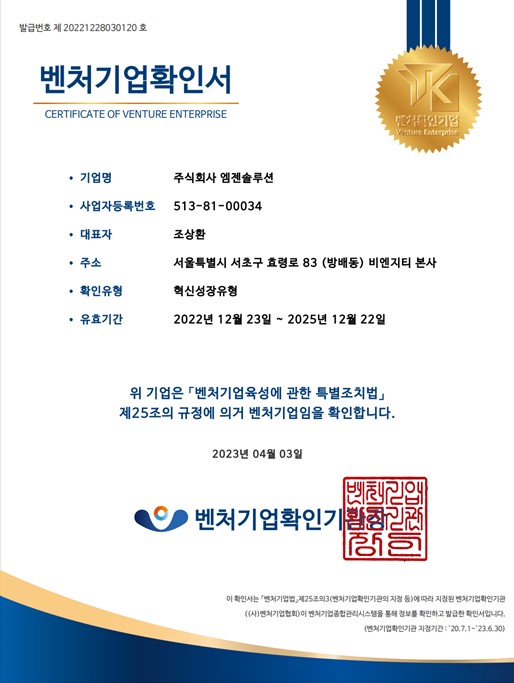

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

|

|

벤처기업확인서_(주)엠젠솔루션 |

|

|

이노비즈확인서_(주)엠젠솔루션 |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 시장 | 1997년 06월 26일 | - | - |

2. 회사의 연혁

1. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023년 03월 24일 | 정기주총 | 2 | - | - |

주) 2023년 3월 24일 신호상, 이성희 사내이사가 일신상의 사유로 사임하였으며, 동일자 정기주주총의 결의에 따라 이문두, 강정택 사내이사가 취임하였습니다.

2. 과거 경영진 변동사항

| 변동일자 | 경영진 현황 | 선임/사임 등 현황 | 비고 |

| 2019.03.20 | 심영복,송연호,조성룡,송창진,송하림 | 안중규 사임 송연호 선임 |

주1) |

| 2020.03.16 | 송연호,전정옥,서대석,신영식,김병석 | 심영복,조성룡,송창진,송하림 사임 전정옥,서대석,신영식,김병석 선임 |

주2) |

| 2020.08.24 | 송연호,전정옥,서대석,김병석 | 신영식 사임 | 주3) |

| 2020.09.29 | 송연호,전정옥,서대석,김병석,김현철 | 김현철 선임 | 주4) |

| 2021.08.17 | 조상환,이성희,신호상,양현식,백혜원 | 송연호,전정옥,서대석,김병석,김현철 사임 조상환,이성희,신호상,양현식,백혜원 선임 |

주5) |

| 2023.03.24 | 조상환,이문두,강정택,양현식,백혜원 | 신호상,이성희 사임 이문두,강정택 선임 |

주6) |

주1) 2019.03.20 안중규 사내이사가 일신상의 사유로 중도 사임하였고, 동일자 제46기 정기주주총회 결의에 따라 송연호 사내이사가 선임되었습니다.

주2) 2020.03.16 심영복 사내이사, 조성룡 사내이사, 송창진 사외이사, 송하림 사외이사가 사임하였고, 동일자 제47기 정기주주총회 결의에 따라 전정옥 사내이사, 서대석 사내이사, 신영식 사외이사, 김병석 사외이사가 선임되었습니다.

주3) 2020.08.24 신영식 사외이사가 일신상의 사유로 중도 사임하였습니다.

주4) 2020.09.29 임시주주총회 결의로 김현철 사외이사가 선임되었습니다.

주5) 2021.08.17 송연호 대표이사, 서대석 사내이사, 전정옥 사내이사, 김병석 사외이사, 김현철 사외이사가 일신상의 이유로 사임하였으며, 동일자 임시주주총회에서 조상환 대표이사, 이성희 사내이사, 신호상 사내이사, 양현식 사외이사, 백혜원 사외이사가 선임되었습니다.

주6) 2023.03.24 신호상 사내이사, 이성희 사내이사가 일신상의 사유로 사임하였으며, 동일자 정기주주총의 결의에 따라 이문두 사내이사, 강정택 사내이사가 취임하였습니다.

3. 최대주주의 변동

| 변동일 | 최대주주명 | 소유주식수 (주) | 지분율(%) | 비고 |

| 2018.01.02 | (주)셀루메드 외 2인 | 1,546,387 | 10.61 | 주1) |

| 2018.06.11 | (주)셀루메드 외 1인 | 1,446,387 | 9.93 | 주2) |

| 2019.03.19 | (주)셀루메드 외 1인 | 1,446,387 | 8.81 | 주3) |

| 2019.03.28 | (주)셀루메드 외 1인 | 1,435,088 | 8.74 | 주4) |

| 2019.07.02 | (주)셀루메드 외 1인 | 1,435,088 | 8.40 | 주5) |

| 2020.02.20 | (주)씨피홀딩스 외 2인 | 1,827,928 | 10.08 | 주6) |

| 2020.10.15 | (주)씨피홀딩스 외 4인 | 3,077,930 | 15.52 | 주7) |

| 2020.12.23 | (주)씨피홀딩스 외 4인 | 3,077,930 | 14.01 | 주8) |

| 2021.03.25 | (주)씨피홀딩스 외 4인 | 3,577,930 | 14.98 | 주9) |

| 2021.04.23 | (주)씨피홀딩스 외 3인 | 2,842,635 | 11.73 | 주10) |

| 2021.06.23 | 트렌스젠바이오(주) 외 1인 | 2,847,059 | 10.27 | 주11) |

| 2021.08.03 | 트렌스젠바이오(주) 외 1인 | 4,647,059 | 15.74 | 주12) |

| 2022.10.28 | 트렌스젠바이오(주) 외 1인 | 4,647,059 | 15.03 | 주13) |

| 2022.12.30 | 트렌스젠바이오(주) 외 1인 | 4,647,059 | 14.89 | 주14) |

주1) 2018.01.02 전환사채의 전환청구권 행사에 따라 총 발행주식수가 304,413주 증가되어 최대주주의 지분율이 소폭 감소하였습니다.

주2) 2018.06.11 (주)셀루메드 계열 이사인 특별관계자 김정열의 사임(최대주주의 특별관계자에서 제외)으로 김정열의 소유주식수 100,000주가 최대주주 소유주식수에서 제외되었습니다.

주3) 2019.03.19 전환사채의 전환청구권 행사에 따라 총 발행주식수가 1,844,072주 증가되어 최대주주의 지분율이 감소하여였습니다.

주4) 2019.03.28 (주)셀루메드가 11,299주를 장내 매도하여 최대주주의주식수 및 지분율이 감소하였습니다.

주5) 2019.07.02 전환사채의 전환청구권 행사 및 제3자배정 유상증자에 따라 총발행주식수가 증가되어 최대주주의 지분율이 감소하였습니다.

주6) 2020.02.20 (주)씨피홀딩스의 제3자배정 유상증자 참여로 최대주주가 변경되었으며, 총발행주식수 1,070,000주가 증가되어 특수 관계인 포함 최대주주의 소유주식수는 1,827,928주 지분율은 10.08%입니다.

주7) 2020.10.15 제3배정 유상증자가 결정되어 총 주식수가 19,828,799주로 변경되었습니다. 제3자배정 유상증자 참여자 중 신재동, 정충록 등 2명이 의결권 공동행사 확약에 따라 특별관계자가 되어 최대 주주의 지분율에 포함되는 특수 관계인이 총 4인이 된 바, 특수 관계인 포함 최대주주의 소유지분율이 15.52%로 증가되었습니다.

주8) 2020.12.23 제3자배정 유상증자가 결정되어 총 주식수가 21,962,565주로 변경되었습니다. 총 주식수의 증가로 인해 최대주주의 지분율이 감소하였습니다.

주9) 2021.03.25 제3자배정 유상증자가 결정되어 총 주식수가 23,887,565주로 변경되었습니다. 당 제3자배정 유상증자에 (주)씨피홀딩스가 참여하여 최대주주의 소유지분율이 14.98%로 변경되었습니다.

주10) 2021.04.23 신재동의 의결권 공동행사 확약종료에 따라 특수관계인 수가 감소하여 최대주주의 지분율이 감소하였습니다.

주11) 2021.06.23 제3자배정 유상증자가 결정되어 총 주식수가 27,734,345주로 변경되었으며 당 제3자배정 유상증자에 의하여 최대주주가 (주)씨피홀딩스외 3인에서 트렌스젠바이오(주) 외 1인으로 변경되었습니다. 최대주주의 지분율은 10.27%입니다.

주12) 2021.08.03 제3자배정 유상증자가 결정되어 총 주식수가 29,534,345주로 변경되었습니다. 당 제3자배정 유상증자에 트렌스젠바이오(주)가 참여하여 최대주주의 지분율이 15.74%로 증가하였습니다.

주13) 2022.10.28 전환사채 전환청구로 총 주식수가 30,923,233주로 변경되었습니다. 이에 따라 최대주주 지분율이 15.03%로 감소하였습니다.

주14) 2022.12.30 전환사채 전환청구로 총 주식수가 31,201,010주로 변경되었습니다. 이에 따라 최대주주 지분율이 14.89%로 감소하였습니다.

4. 상호의 변경

| 일자 | 내용 | 변경 전 | 변경 후 |

| 2021.11.19 | 2021.11.19 임시주주총회 결의에 의한 상호변경 | (주)엠젠플러스 | (주)비엔지티 |

| 2023.03.24 | 2023.03.24 정기주주총회 결의에 의한 상호변경 | (주)비엔지티 | (주)엠젠솔루션 |

5. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 당 보고서 작성 기준일 해당 사항 없습니다.

6. 회사가 합병등을 한 경우 그 내용

| 일자 | 내용 | 비고 |

| 2018.03.23 | (주)조이식품 주식 및 경영권 양수도 계약 체결의 건 | 이사회 결의 |

| 2021.04.16 | (주)아리랑에프앤비 매각 | 이사회 결의 |

| 2021.08.25 | (주)유니콤넷 주식 및 경영권 양수도 계약 체결의 건 | 이사회 결의 |

| 2021.09.13 | (주)유니콤넷 회사 합병 결정 | 이사회 결의 |

주) 2021년 11월 16일 (주)유니콤넷 합병이 완료되었습니다.

7. 회사의 업종 또는 주된 사업의 변화

| 변동일자 | 사업목적 추가 및 변동 | |

| 2018.03.28 | [사업목적추가] -운동지도업 -운동서비스업 및 스포츠시설 운영업 -헬스케어 사업 |

|

| 2021.11.16 | [사업목적삭제] -일반복권 또는 전자식복권 발행 및 판매업 -특수 유가증권 인쇄사업 -광고물의 제작,판매 및 대행업 -홍보,판촉,시장조사 대행업 -철도궤도 및 레일 특수용접 공사업 -토목건설업 -커피전문점 체인사업 -사업경영자문 및 컨설팅 -음식료품 제조, 가공, 조리 및 판매업 -음식점 식음료품 접객 및 조리판매 서비스업 -식품류 프렌차이즈점 모집 및 운영업 -식음료 프렌차이즈점 모집 및 운영업 -도매업,상품중개업,일반도소매업,종합소매업 -수입품 도소매업 -화물알선 및 해운대리점업, 복합운송주선업, 화물터미널업, 보관 및 창고업 -보세운송업 -섬유 및 의류,가방류,운동구 제조 및 판매업 -플라스틱제품 및 완구류 제조 및 판매업 -문구, 귀금속, 화장품, 악세서리 판매업 -휴게음식점 및 일반음식점업 -거설, 인테리어공사 실내장식 -운동지도업 -운동서비스업 및 스포츠시설 운영업 -헬스케어 사업 |

|

| [사업목적변경] | ||

| [변경전] -상품의 제조 및 판매업, 상표대여업 -치료용 세포조직 및 이종장기의 개발,연구사업 -의약부외품 및 의약재제품,의료용품 및 화장품, 생활용춤 개발, 제조·판매업 -의료지원 서비스 -커피도소매업 -전 각 호에 관련된 도소매 및 수출입 무역업 -전 각 호의 전자상거래 및 동신판매업 -전 각 호에 관련된 부대사업 일체 |

[변경후] -상품의 중개,판매 및 판매대행업 -치료용 세포조직 및 이종장기의 개발,연구사업 및 제조판매업 -의약외품,의료기기,화장품,건강기능식품 개발, 제조·판매, 무역업 -의료지원 서비스 사업 -커피 도소매업, 커피전문점 체인사업 -전 각 호에 관련된 제조, 도소매 및 수출입 무역업 -전 각 호의 전자상거래 및 통신판매업 -전 각 호에 관련된 부대사업 일체 |

|

| 2023.03.24 |

[사업목적추가] -전기·소방·토목공사업 -소방설비, 소방기계의 개발, 제조, 판매, 수출입업 -통합화재감시시스템 개발, 판매, 컨설팅업 -이차전지 소재 및 제품의 개발, 제조, 판매, 수출입업 -전 각 호에 관련된 컨설팅 용역업 -전 각 호에 관련된 제조, 도소매 및 수출입 무역업 -전 각 호의 전자상거래 및 통신판매업 -전 각 호에 관련된 부대사업 일체 |

|

8. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일 자 | 내 용 |

| 2018.02.13 | 12회차 사모 CB발행(발행총액 : 7,000백만원) |

| 2018.02.14 | 13회차 사모 CB발행(발행총액 : 3,270백만원) |

| 2018.02.22 | 특허권 취득(인간 프로인슐린을 발현하는 형질전환 돼지 및 이의 제조방법) |

| 2018.03.23 | (주)조이식품 주식 및 경영권양수(매매대금: 18억, 주식 수: 12,000주) |

| 2018.05.30 | 14회차 사모 CB발행(발행총액 : 3,000백만원) |

| 2018.05.30 | 유형자산 취득 결정(취득액: 1,966백만원, 연구소부지) |

| 2018.06.01 | 15회차 사모 CB발행(발행총액 : 1,700백만원) |

| 2018.11.27 | 16회차 사모 CB발행(발행총액 : 7,000백만원) |

| 2018.12.11 | 17회차 사모 CB발행(발행총액 : 1,700백만원) |

| 2019.03.08 | 타법인 전환사채 인수결정(취득액 20억, 취득주식수 1,403,508주) |

| 2019.03.19 | 특허권 취득(돼지유행성설사병 바이러스에 내성을 가지는 형질전환복제돼지 및 이의 제조방법) |

| 2019.06.07 | 18회차 사모 CB발행(발행총액 : 7,000백만원) |

| 2019.07.01 | 제3자배정 유상증자(12억, 154,242주) |

| 2019.08.13 | 중단사업 결정의 건 (헬스케어사업부) |

| 2020.01.02 | 신규사업 추진의 건(외식사업부) |

| 2020.02.10 | (주)아리랑에프앤비 신주 취득 (10억, 200,000주) |

| 2020.02.12 | 제3자배정 유상증자(12억, 1,070,000주) |

| 2020.03.16 | 대표이사의 변경 (송연호 대표이사 및 등기임원 전원 재선임) |

| 2020.03.26 | 타법인 출자의 건($200만) |

| 2020.05.25 | 제1호 VDP(비디오폰) 외주개발 체결의 건 |

| 2020.05.26 | 특허권 취득(듀얼 타겟 단위를 포함하는 생체적합성 세포 모방형 나노 플랫폼을 이용한 이식용 췌도 세포집단 조성물) |

| 2020.07.20 | 사무/공장 사용 용도 매매 계약의 건. |

| 2020.08.24 | 임시주주총회소집의 건 (사외이사 선임의 건) |

| 2020.09.07 | 중단사업 결정의 건 (외식사업부) |

| 2020.09.14 | 금전대여 결정의 건 |

| 2020.09.29 | 임시주주총회 (사외이사 김현철 선임) |

| 2020.09.29 | (주)아리랑에프앤비 신주 취득 (3.5억, 70,000주) |

| 2020.10.07 | 제3자배정 유상증자 (23억, 1,691,180주) |

| 2020.11.25 | 신규사업 추진의 건(니트릴장갑) |

| 2020.12.11 | 14회차 사모 CB말소(발행총액 : 3,000백만원) |

| 2020.12.14 | 제3자배정 유상증자 (33.5억, 2,133,766주) |

| 2021.03.16 | 제3자배정 유상증자 (38.5억, 1,925,000주) |

| 2021.04.16 | (주)아리랑에프앤비 매각 |

| 2021.06.15 | 제3자배정 유상증자 (27억, 2,700,000주) |

| 2021.06.23 | 최대주주 변경 |

| 2021.08.03 | 제3자배정 유상증자 (18억, 1,800,000주) |

| 2021.08.17 | 임시주주총회 (사내이사 조상환,이성희,신호상 선임, 사외이사 양현식,백혜원 선임, 감사 구승열 선임) |

| 2021.08.17 | 대표이사의 변경 (조상환 대표이사 선임) |

| 2021.08.31 | (주)유니콤넷 주식 및 경영권 양수(매매대금 : 160억, 주식 140,240주) |

| 2021.08.31 | 19회차 사모CB 발행(발행총액 : 4,000백만원) |

| 2021.09.13 | (주)유니콤넷 회사 합병 결정 |

| 2021.11.16 | 상호변경 (주)엠젠플러스 -> (주)비엔지티 |

| 2021.12.10 | 특허권취득(각막의 탈세포화 방법 및 이를 통해 제조된 탈세포화된 각막) |

| 2022.06.14 | 중단사업 결정의 건 (의료기기사업부) |

| 2022.10.04 | 오송 첨단의료복합단지 바이오연구소 신축 공사 |

| 2022.10.25 | 주권매매거래정지해제 |

| 2022.11.15 | 신규사업 추진의 건 (코스메틱사업부) |

| 2023.03.24 | 상호변경 (주)비엔지티 -> (주)엠젠솔루션 |

9. 종속회사의 최근 5사업연도에 대한 연혁

| 회사명 | 주요사업의 내용 | 회사의 연혁 |

| 성우시구유한공사 | 프린터현상기 생산 등 | 2020.06 제록스 벤더 등록 및 수출 2019.05 제2공장 증설 |

| 은진무역유한공사 | 휘트니스센터 외 | 2017.12. 설립 |

| 우성전자과기유한회사 | 전자설비 및 기타주변기기 사출 및 조립 | 2021.03. 설립 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제51기 1분기 |

제50기 (2022년말) |

제49기 (2021년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 31,201,010 | 31,201,010 | 29,534,345 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 15,600,505,000 | 15,600,505,000 | 14,767,172,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 15,600,505,000 | 15,600,505,000 | 14,767,172,500 |

4. 주식의 총수 등

1. 주식의 총수 현황

| (기준일 : | 2023년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 우선주 | 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | 200,000,000 | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | - | 100,058,670 | 100,058,670 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 68,857,660 | 68,857,660 | - | |

| 1. 감자 | - | 68,857,660 | 68,857,660 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | - | 31,201,010 | 31,201,010 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | - | 31,201,010 | 31,201,010 | - | |

2. 종류주식(명칭) 발행현황

제19회 무기명식 이권부 무보증 사모전환사채

| (단위 : 원) |

| 발행일자 | 2021년 08월 31일 | |||

| 주당 발행가액(액면가액) | 1,800 | 500 | ||

| 발행총액(발행주식수) | 4,000,000,000 | 2,222,222 | ||

| 현재 잔액(현재 주식수) | 1,000,000,000 | 555,555 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | - | |||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 주주 | ||

| 상환조건 | 사채권자는 발행 후 1년 및 이후 3개월마다 조기상환을 청구 가능 / 전환되지 않거나 조기상환되지 않을 경우 만기일에 액면가액의 106.1208%를 일시 상환 |

|||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1. 전환청구 방법 (2) 전환청구서 작성 - 회사 방문 후 작성 (3) 회사에 전환청구서 및 전환사채 실물 전달 (4) 주식 전환 진행 (1) 본 사채권을 소유한 자가 전환청구를 하기 전에 발행회사가 시가를 히회하는 발행가액으로 유상증자, 주식배당 및 준비금의 자본전입 등을 함으로써 주식을 발행하거나 또는 시가를 하회하는 전환가액 또는 행사가액으로 전환사채 또는 신주인수권부사채를 발행하는 경우에는 아래와 같이 전환가격을 조정한다. 본 목에 따른 전환가액의 조정일은 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주발행일 또는 전환사채 및 신주인수권부사채의 발행일로 한다. 조정 후 전환가격 = 조정 전 전환가격 × [{A+(B×C/D)} / (A+B)] A: 기발행주식수 B: 신발행주식수 C: 1주당 발행가격 D: 시가 다만, 위 산식 중 "기발행주식수"는 당해 조정사유가 발생하기 직전일 현재의 발행주식 총수로 하며, 전환사채 또는 신주인수권부사채를 발행할 경우 "신발행주식수"는 당해 사채 발행 시 전환가격으로 전부 주식으로 전환되거나 당해 사채 발행 시 행사가격으로 신주인수권이 전부 행사될 경우 발행될 주식의 수로 한다. 또한, 위 산식 중 "1주당 발행가격"은 주식분할, 무상증자, 주식배당의 경우에는 영(0)으로 하고, 전환사채 또는 신주인수권부사채를 발행할 경우에는 당해 사채 발행 시 전환가격 또는 행사가격으로하며, 위 산식에서 "시가"라 함은 발행가격 산정의 기준이 되는 기준주가 또는 권리락주가(유상증자 이외의 경우에는 조정사유 발생 전일을 기산일로 하여 계산한 기준주가)로 한다.

|

|||

| 발행이후 전환권 행사내역 |

Y | |||

| 전환청구기간 | 2022년 8월 31일 ~ 2024년 7월 31일 | |||

| 전환으로 발행할 주식의 종류 |

보통주식 | |||

| 전환으로 발행할 주식수 |

2,222,222 | |||

| 의결권에 관한 사항 | 보통주로 전환 후 의결권 취득가능 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

주) 상기 전환사채의 권면총액 40억원중 30억원은 전환되었으며, 10억원은 상환되어 현재 회사에서 보유중입니다. 추후 재매각 혹은 소각 예정입니다.

- 상기 전환사채의 권면총액 40억원 중 25억원은 2022년 10월 28일 전환되었습니다

- 상기 전환사채의 권면총액 40억원 중 10억원은 2022년 12월 26일 상환되었습니다

- 상기 전환사채의 권면총액 40억원 중 5억원은 2022년 12월 30일 전환되었습니다

【발행 이후 전환권 행사가 있을 경우】

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2022년 10월 28일 | 1,388,888 | 1,388,888 |

| 2022년 12월 30일 | 277,777 | 277,777 |

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 20일 | 제46기 정기주주총회 | 제8조의2 (주식 등의 전자등록) 회사는 ‘주식·사채 등의 전자등록에 관한 법률’제2조 제1호에 따른 주식등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식등을 전자등록 하여야 한다. 제 14 조 (명의개서대리인) 3. 회사는 주주명부 또는 그 복본을 명의개서대리인의 사무 취급장소에 비치하고, 주식의 전자등록, 주주명부의 관리, 기타 주식에 관한 사무는 명의개서대리인으로 하여금 취급케 한다. 제17조 (전환사채의 발행) 6.이사회는 주주의 소유주식비율에 따라 전환사채를 발행하거나 사채발행 액면총액 금 일천억원 이내에서 사업상 중요한 기술도입,연구개발,생산.판매.자본제휴,신기술의 도입, 재무구조 개선등 회사의 경영상 목적을 달성하기 위해 발행할 경우 시가하락에 의한 조정후 전환가액의 최저한도를 액면가로 할 수 있다. 제19조 (사채발행에 관한 준용 규정) 제14조의 규정은 사채발행의 경우에 준용한다. |

-주식·사채 등의 전자등록에 관한 법률 시행에 따른 추가 -주식·사채 등의 전자등록에 관한 법률 시행에 따른 주식 사무처리 변경 내용 반영 -자본시장과 금융투자업에 관한 법률 및 증권의 발행 및 공시 등에 관한 규정에 따른 조문정비 |

| 2021년 03월 31일 | 제48기 정기주주총회 |

제8조의2 (주식 등의 전자등록) 회사는 ‘주식·사채 등의 전자등록에 관한 법률’제2조 제1호에 따른 주식등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식등을 전자등록 하여야 한다. 다만, 회사가 법령에 따른 등록의무를 부담하지 않는 주식등의 경우에는 그러하지 아니할 수 있다. 회사가 정한 배당기준일 전에 유상증자, 무상증자 및 주식배당에 의하여 발행한 주식에 대하여는 동등 배당한다. 1. 회사는 의결권을 행사하거나 배당을 받을 자 기타 주주 또는 질권자로서 권리를 행사할 자를 정하기 위하여 이사회 결의로 일정한 기간을 정하여 주주명부의 기재변경을 정지하거나 일정한 날에 주주명부에 기재된 주주 또는 질권자를 그 권리를 행사할 주주 또는 질권자로 볼 수 있다. 2. 회사가 제1항의 기간 또는 날을 정하는 경우 3개월을 경과하지 아니하는 일정한 기간을 정하여 권리에 관한 주주명부의 기재변경을 정지하거나, 3개월내로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있다. 3. 회사가 제1항의 기간 또는 날을 정한 때에는 그 기간 또는 날의 2주전에 이를 공고하여야 한다.. 5.전환으로 인하여 발행하는 신주에 대한 이익의 배당에 대하여는 제12조 규정을 준용한다. 제20조 (소집시기) 회사는 매결산기마다 정기주주총회를 소집하여야 하고, 필요에 따라 임시주주총회를 소집한다. 제 45 조 (감사의 선임·해임) 1. 감사는 주주총회에서 선임·해임한다. 2. 감사의 선임을 위한 의안은 이사의 선임·해임을 위한 의안과는 별도로 상정하여 의결하여야 한다. 3. 감사의 선임은 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1이상의 수로 하여야 한다. 다만, 상법 제 368조의4제1항에 따라 전자적 방법으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사의 선임을 결의할 수 있다. 4. 감사의 해임은 출석한 주주의 의결권의 3분의 2 이상의 수로 하되, 발행주식총수의 3분의 1이상의 수로 하여야 한다. 5. 제3항·제4항의 감사의 선임 또는 해임에는 의결권 있는 발행주식총수의 100분의 3을 초과하는 수의 주식을 가진 주주(최대주주인 경우에는 그 특수관계인, 최대주주 또는 그 특수관계인에게 의결권을 위임한 자가 소유하는 의결권 있는 주식의 수를 합산한다)는 그 초과하는 주식에 관하여 의결권을 행사하지 못한다. 제 51 조 (재무제표 등의 작성 등) 2. 대표이사는 정기주주총회 회일 또는 사업보고서 제출기한의 6주간 전에 제1항의 서류를 감사에게 제출하여야 한다. 3. 감사는 정기주주총회일 또는 사업보고서 제출기한의 1주 전까지 감사보고서를 대표이사에게 제출하여야 한다. 제 54 조 (이익배당) 3. 제1항의 배당은 이사회 결의로 정하는 배당기준일 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. |

-비상장 사채 등 의무등록 대상이 아닌 주식등에 대해서는 전자등록을 하지 않을 수 있도록 근거 마련 -조문 정비 및 전자투표 도입 시 감사선임의 주주총회 결의요건 완화에 관한 내용 반영 -부칙 신설 |

| 2021년 11월 16일 | 임시주주총회 |

제 2 조 (목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 1. 정보통신공사업 2. 시스템 인테그레이션(System Intergration) 사업 및 네트워크 인터그레이션(Network Intergration) 사업 3. BcN(광대역자가통신망) 등 네트워크 구축, 운영, 유지보수 사업 4. 정보통신장비·기기, 전기전자제품 및 부품의 개발, 제조, 판매, 서비스, 수출입 사업 5. 씨씨티브이(CCTV) 및 영상감지장치의 개발, 제조 판매 및 수출입업 6. 인공지능(AI) 및 빅데이터 개발 등 소프트웨어 개발, 판매, 용역서비스 사업 7. 기술연구, 기술훈련 및 기술용역업 8. 스마트시티 플랫폼 개발, 구축 및 용역서비스 사업 9. 전기, 전자, 통신자재 도·소매업 10. IoT 및 헬스케어 제품의 제조, 판매, 무역업 11. 상품의 중개, 판매 및 판매대행업 12. 연구개발업 13. 치료용 세포조직 및 이종장기의 개발, 연구사업 및제조·판매업 14. 핵이식 형질전환 기술을 이용한 단백질 의약품 생산, 판매업 15. 의료용 물질 및 의약품 제조·판매업 16. 의약외품, 의료기기, 화장품, 건강기능식품 개발, 제조·판매, 무역업 17. 유전자이식 및 유전자변형, 파괴 동물 개발, 판매 및 개발 기술관련 서비스제공업 18. 유전자 진단 관련 시약 및 기기 개발, 제조·판매업 19. 실험동물 사육, 기초검사 및 판매업 20. 의료지원 서비스사업 21. 조직가공처리업 22. 부동산 매매 및 임대업 23. 커피 도소매업, 커피전문점 체인사업 24. 각종 과자류, 빵류, 커피류 및 관련제품 제조 판매업 25. 전 각 호에 관련된 제조, 도소매및수출입무역업 26. 전 각 호의 전자상거래 및 통신판매업 27. 전 각 호에 관련된 부대사업 일체 제 4 조 (공고방법) 회사의 공고는 회사의 인터넷 홈페이지(www.bngt.kr)에 한다. 다만, 전산장애 또는 그 밖의 부득이한 사유로 회사의 인터넷 홈페이지 공고를 할 수 없을 때에는 서울특별시에서 발행하는 매일경제신문에 한다. 제1조(시행일) 본 정관은 2021년 11월 16일부터 시행한다. |

-사업목적 정비 -상호변경에 따른 공고방법의 회사 홈페이지 주소 변경 -부칙신설 |

| 2023년 03월 24일 | 제50기 정기주주총회 |

제 2 조 (목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 제 4 조 (공고방법) 회사의 공고는 회사의 인터넷 홈페이지(www.mgensolutions.kr)에 한다. 다만, 전산장애 또는 그 밖의 부득이한 사유로 회사의 인터넷 홈페이지 공고를 할 수 없을 때에는 서울특별시에서 발행하는 매일경제신문에 한다. 제 54 조 (이익배당) 5. 본 조 제5항에 따라 이사회의 결의로 이익배당을 정할 경우, 본조 1제항의 배당을 받을 주주를 확정하기 위한 기준일을 정 할 수 있으며, 기준일을 정한 경우 그 기준일의 2주 전에 이를 공고하여야 한다

1. 회사는 이사회 결의로 상법 제462조3에 의한 중간배당을 할 수 있다. 2. 회사는 이사회 결의로 제1항의 배당을 받을 주주를 확정하기 위한 기준일을 정할 수 있으며, 기준일을 정한 경우 그 기준일의 2주 전에 이를 공고하여야 한다. 3. 중간배당은 직전결산기의 대차대조표상의 순자산액에서 다음 각호의 금액을 공제한 액을 한도로 한다 가. 직전결산기의 자본금의 액 나. 직전결산기까지 적립괸 자본준비금과 이익준비금의 합계액 다. 상법시행령에서 정하는 미실현이익 라. 직전결산기의 정기주주총회에서 이익배당하기로 정한 금액 마. 직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립한 임의 준비금 바. 중간배당에 따라 당해 결산기에 적립하여야 할 이익준비금. 제 55 조 (배당금지급청구권의 소멸시효) 1. 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다. 2. 제1항의 시효의 완성으로 인한 배당금은 회사에 귀속한다. 제1조(시행일) 본 정관은 2023년 3월 24일부터 시행한다. |

-사업의 다각화 및 사업 영역 확장을 위한 사업목적 추가 -상호변경에 따른 공고방법의 회사 홈페이지 주소 변경 -부칙신설 |

II. 사업의 내용

1. 사업의 개요

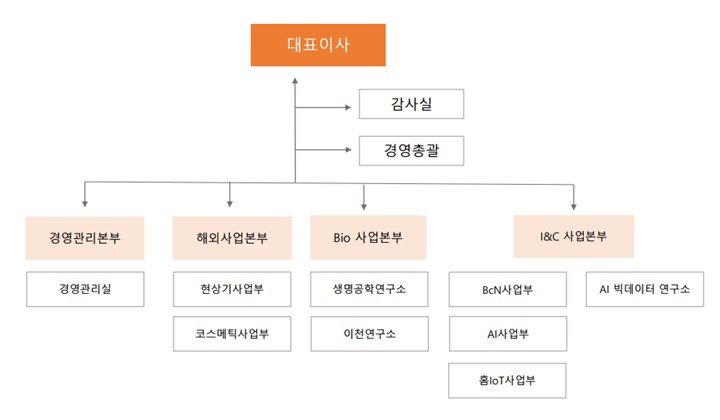

주식회사 엠젠솔루션(구, 주식회사 비엔지티, 이하 '당사')은 1973년 9월 21일 전자제품 메이커에 공급되는 고주파 코일, 트랜스포머 등의 제품을 제조ㆍ판매할 목적으로 설립되었으며, 1997년 6월 26일에 코스닥시장에 상장되었습니다. 이후 2004년 11월 15일 성우프린텍㈜, 2009년 8월 25일자로 ㈜자이텍, 2012년 11월 12일에 ㈜엠젠, 최근에는 2021년 11월 16일 (주)유니콤넷 등을 합병완료 하면서 사업영역을 변경,확장해 왔습니다. 현재 당사가 영위하고 있는 사업은 크게 현상기사업(ICT사업), 홈IoT사업, BcN&AI사업(광대역통신망 구축사업 등), Bio사업(바이오 이종장기 사업 등)부로 구별할 수 있습니다.

당사의 사업부분은 다음과 같이 요약됩니다.

| 구분 | 사업내용 | 주요 거래처 | 비고 |

| 현상기부문 | 프린터 현상기 등 | 폭스콘(구.HPPS) | 주1) |

| 홈IoT부문 | 비디오폰 등 | 직방(구.삼성SDS) | - |

| Bio사업부문 | 이종장기 연구 등 | 대학교 산업협력단 등 | 주2) |

| BcN/AI부문 | 광대역자가통신망 운영 및 구축 인공지능 영상분석 솔루션 등 |

관공서 등 | 주3) |

주1) 당사는 1993년 현상기사업을 시작하였고, 이후 주요 거래처의 생산지 변경을 이유로 주요 생산기지를 중국으로 이전하고 종속기업 성우시구 유한책임공사를 설립하였습니다. 이후 당사의 현상기사업부에서 제품의 원료수급, 재고관리, 생산계획 및 기타 중요 경영사항을 담당하고 있습니다.

주2) 2002년 7월 26일에 핵이식 형질전환 기술을 이용한 단백질 의약품 생산을 주 사업목적으로 설립되었으며, 2003년 1월 경기도 이천에 바이오 장기 연구소를 건립하였습니다. 2022년 기준 노후화된 이천연구소(2002년 설립)의 연구기능 재편 및 이종장기 이식연구와 장기이식용 원료돼지를 생산하는 필수적인 연구시설 확충 목표로 오송 바이오 연구소 신설 및 매입하였습니다. 연내 설계 작업 및 건축허가를 득하고 시공 중이며, 20223년 상반기 운영 목표로 진행하고 있습니다. 연구소는 형질전환 및 핵이식 기술을 이용하여 사람의 유전자를 발현하는 형질전환 돼지를 개발 생산하였고, 이를 통한 췌도 세포치료제 및 이종 장기의 개발에 성과를 이루었으며 다수의 특허를 보유하고 있습니다.

주3) BcN/AI 사업부는 전국 지자체에 자가망 설치 및 유지관리, AI(인공지능) 영상분석 솔루션을 제작, 납품하고 있습니다.

당사의 각 사업부문멸 주요 제품 및 매출액은 다음과 같습니다.

| <연결기준> (단위:백만원,%) |

| 사업부문 | 2023년 1분기 | 2022년 | ||

|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | |

| 현상기 부문 | 20,555 | 86.04 | 92,835 | 84.56 |

| 홈 IoT 부문 | 388 | 1.62 | 1,814 | 1.65 |

| 바이오 부문 | 5 | 0.02 | 48 | 0.04 |

| BcN/AI | 2,897 | 12.13 | 14,991 | 13.65 |

| 기타 | 44 | 0.18 | 104 | 0.09 |

| 합계 | 23,889 | 100 | 109,792 | 100 |

당사의 연결대상 종속회사는 다음과 같습니다.

| 상호 | 설립일 | 주요사업 | 비고 |

| 성우시구유한공사 | 2003.07.08 | 프린트현상기 제조 | 주요종속회사 |

| 은진무역유한공사 | 2017.12.18 | 휘트니스센터 외 | - |

| 우성전자과기유한회사 | 2021.03.19 | 전자설비 및 기타주변기기 사출 및 조립 | - |

1. 조직도

|

|

(주)엠젠솔루션_조직도 |

2. 사업부분별 시장여건 및 영업개황

[현상기사업부]

1) 산업의 특성

현상기 사업은 기계, 광학, 전자기술이 결합된 기술집약형 산업으로 제품의 라이프 사이클이 짧아 기술개발이 곧바로 수익과 직결되는 경향이 강해 기술력이 있는 기업이 시장을 주도해 나갈 수 있다는 특성을 보이고 있습니다. 프린터 제조업체의 대부분이 완제품 제조에 필요한 부품의 연간 생산계획에 의거하여 협력업체들로부터 발주와 납품을 받는 시스템이 정착되어 있는 관계로 신규 업체의 시장진입이 어려운 산업입니다. 산업 트렌드가 모바일화 되면서 가정용 인쇄수요가 줄어들고 있었으나 기업용 프린터의 수요는 변화가 없고 오히려 글로벌 펜데믹 이후 하이브리드 오피스가 떠오르면서 가정용 프린터에 기업용 프린터의 성능이 추가되어 더욱 발전되는 모습을 보이고 있어 가정용 프린터시장의 외연 확대가 이뤄지고 있습니다.

2) 산업의 성장성

2022년 현재 세계 프린터 산업의 규모는 210조원에 달합니다. 폭스콘(구.HPPS)는 가정용과 기업용으로 양분되어 있는 프린터 시장 중 가정용 프린터에 선두를 달리고 있는 기업으로 현재 기업용 프린터 사장에서의 점유율 확대를 위해 더욱 적극적인 시장 개척을 노리고 있습니다. 폭스콘은 중국 내에 A3 연구소를 설립, A3 프린터 생산에도 심혈을 기울이고 있으므로 이에 따라 당사 현상기 사업부의 안정적인 제품 생산 능력이 높이 평가 되고 있어 꾸준한 성장을 이어갈 것으로 기대되고 있습니다.

3) 영업의 개요

현상기 사업은 레이저프린터용 현상기 제조를 주사업 목적으로 2004년 토너카트리지 누적 1천만대를 돌파한 바 있습니다. 당사는 2012년 10월부터 중국 성우시구유한공사를 통한 생산 인프라를 확대하고 지속적으로 폭스콘(구.HPPS)에 납품하고 있습니다. 레이저프린터 카트리지는 프린터 신규 구입 이후 일정주기로 교체되는 소모성 제품으로 시장에 판매된 레이저프린터의 수십배에 달하는 제품 수요가 확보된 사항으로써 매출의 안정성 및 부품시장 자체의 안정성도 확보하고 있습니다. 주요제품으로는 모노 프린터 현상기, 컬러 레이저프린터 현상기, 복합기용 현상기 등이 있습니다.

4) 진입의 난이도 및 경쟁수단

현상기 사업의 경쟁 우위요소는 커스터마이즈된 제품개발 능력과 우수한 품질의 제품을 대량생산할 수 있는 능력을 보유하고 있으며, 폭스콘(구.HPPS)의 최우선 사업파트너로서 안정적인 매출구조를 유지하고 있다는 점입니다. 당사는 종속회사인 중국 성우시구의 생산공장을 통하여, 가격 경쟁력을 확보하고 고속기 제품의 연구개발에 노력하고 있습니다. 폭스콘은 중국 내 프린터카트리지 부문의 협력사를 당사 종속회사인 성우시구와 아코디스 2개사에 한정하며 공동개발 등의 협력업무를 수행하고 있습니다. 본 사업은 신규진입을 위해서는 초기 자본의 투자가 필요한 장치산업으로 타 회사의 진입이 어렵습니다.

[코스메틱사업부]

1) 산업의 특성

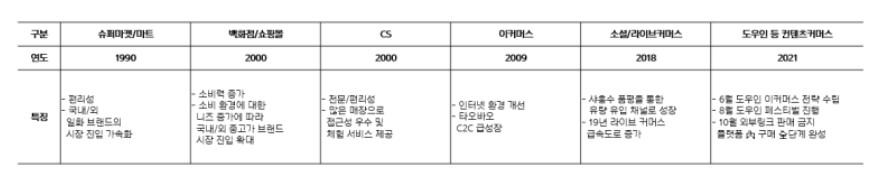

화장품 산업은 화장품의 제조, 수입, 판매 등으로 구성됩니다. 산업이 발달할수록 제품이 세분화되고, 연계 또는 보완의 특성을 지닌 제품으로 확장이 수월해지는 특징을 가지고 있습니다. 초기 수요가 발생한 이후에는 반복 구매가 자연적으로 뒤따르고, 개인의 피부에 맞는 제품을 선호하는 경향이 있어 브랜드 충성도가 높습니다.

화장품은 이제 단순한 산업이 아닌 문화, 미래 유망, 신유통 등 다양한 산업들의 융복합을 통한 고부가가치 첨단산업으로 진화하고 있습니다. 화장품 산업은 기초과학과 응용기술이 종합적으로 융합된 고부가가치 산업이자 국가 브랜드와 종합 문화산업 (Culture, Movie, Drama, Pop 등)이 결합 돼 새로운 가치를 창출하는 새로운 '고부가가치 문화산업'이라 볼 수 있습니다.

2) 산업의 성장성

코로나19 확산 이후 피부 건강과 안전한 성분에 대한 소비자 니즈가 높아지면서 코스메틱 시장은 뷰티 산업의 대세로 자리 잡게 되었습니다. 코스메틱 시장의 성장이 지속되면서 다양한 사업에서 해당 시장에 대한 관심이 집중되고 있습니다. 따라서 화장품, 제약, 바이오, 유통 패션 등 각 업계는 자사가 보유한 역량을 바탕으로 코스메틱 시장으로의 진출을 가속화하고 있습니다. 진입 기업 확대로 코스메틱 시장의 사업 환경과 경쟁 굳는 진화를 거듭해 나갈 것으로 예상됩니다. (자료 : 한국보건산업진흥원, 2020 화장품산업분석보고서)

|

|

화장품산업 분석 |

3) 영업의 개요

한국 화장품 브랜드의 전방 유통 채널 중 가장 큰 매출 비중을 차지합니다. 특히 중국의 경제 성장과 이에 따른 럭셔리, 고기능성 화장품 수요 증가 및 한류 확산으로 아시아 지역을 중심으로 한국 화장품 브랜드는 성장하고 있습니다. 당사의 코스메틱 사업은 유통 채널로 국내 대리점과 마케팅 전략을 통해 주문 접수 후 제품을 중국으로 공급하고 있습니다. 2022년 국내 화장품 산업 규모는 위드코로나 시대 진입에 따른 국내 소비회복 효과로 전년 대비 9.5% 성장한 57.2조원을 기록할 것으로 예상합니다. 국내 화장품 수출 규모는 중국 정부의 소비 억제 정책 등으로 중국 소비 약세가 예상됨에도 미국 소비 개선과 유럽 동남아 지역 수요 회복으로 사상 처음으로 10.6조원(전년 대비 +10%)을 기록할 것으로 전망됩니다. (출처: 하나금융투자, 중국동방증권연구소)

|

|

중국 화장품 유통 채널 변화 및 특징 |

4) 진입의 난이도 및 경쟁수단

화장품 브랜드 시장은 기술적 진입장벽이 낮아 신규 업체 및 후발 업체의 시장 진입이 용이한 편 입니다. 또한 고객층의 소비 트렌드의 영향을 많이 받으며, 경기 동향에 민감하게 반응합니다. 더욱 치열해지는 코스메틱 시장 환경에 따라 동종 업계 기업들은 시장 경쟁력을 확보하기 위한 대응 전략을 모색해야 합니다. 화장품의 성분과 효능을 동시에 고려하는 소비자들이 증가하고 있어 기업들은 전 과정에서 제품의 안전성 강화와 유해 성분 관리를 고려해야 할 필요가 있습니다. 국내뿐만 아니라 해외에서도 코스메틱 시장의 성장세가 지속될 것으로 전망됨에 따라 국내 기업들은 성장 잠재력을 보유한 중국, 일본, 홍콩, 북미 등으로 진출하여 새로운 성장동력을 지속해야 합니다.

[Bio 사업부]

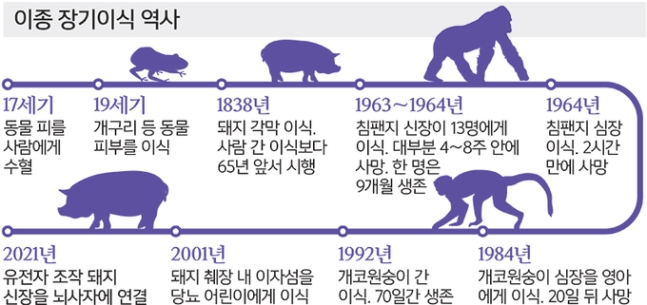

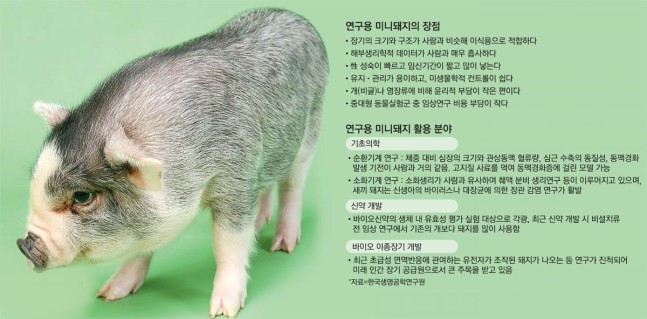

1) 산업의 특성

바이오장기란, 형질전환과 체세포 복제 등 생명공학적 기법으로 개발 및 생산되어 인간에 이식할 수 있는 조직이나 장기 혹은 유기체를 일컫는 용어로서 기계적인 인공장기와 차별화되며, 이종장기이식이란 동물의 살아있는 장기나 조직, 세포를 사람에게 이식하는 이종간 장기이식을 말합니다. 이종장기 공급원은 원숭이 등 영장류를 고려할 수 있으나, 장기의 크기가 작고 대량번식이 어려우며 윤리적인 문제가 대두되는 점으로 인해, 현재 장기크기가 인간과 유사하면서 사육기간이 짧고 대량생산 및 무균사육이 가능한 돼지가 최적의 대상으로 지목되고 있습니다. 더불어 현재 고형장기보다 면역거부반응 위험이 적은 췌도 및 각막 등의 이종간 이식 연구가 국내외적으로 활발히 진행중이며 돼지 췌도 및 각막을 원숭이에게 이식한 영장류 이식실험이 성공적인 결과를 도출한 바 있습니다.

|

|

이종장기 이식 역사 |

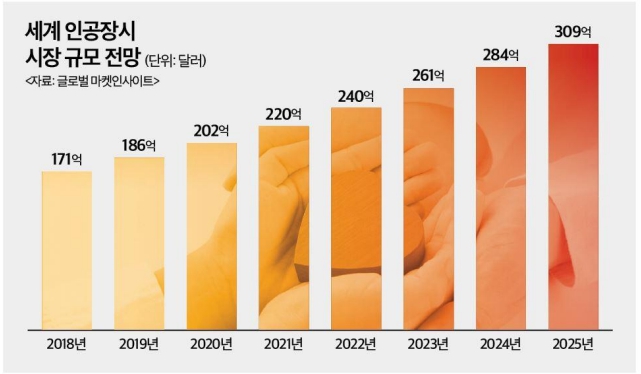

2) 산업의 성장성

2022년 1월 미국 메릴랜드대학교 메디컬센터는 임종을 앞둔 위급한 환자에게 돼지 심장을 이식했다고 발표했습니다. 돼지 심장을 이식받은 환자는 안타깝게도 두 달 뒤 숨을 거뒀습니다만, 이종장기이식의 가장 어려운 문제 중 하나였던 이식 직후 초 급성 거부반응을 극복해내는 큰 족적을 남겼습니다. 또한 장기이식용 형질전환 돼지의 효용 가치 등을 증명한 것도 이번 이식수술에서 거둔 주요한 성과 중 하나로 평가받고 있습니다. 장기 기증의 수가 이식을 기다리는 환자의 약 1/10에도 못 미친다는 현실을 감안하면, 이 절반의 성공은 이종장기이식에 대한 세계적인 관심을 더 할 것이라고 쉽게 예측할 수 있습니다. 국내에서도 이와 같은 바이오산업의 중요성을 인지하여, 첨단재생의료 및 첨단바이오의약품 안전 및 지원에 관한 법률을 제정했고 2021년 3월에는 범부처 재생의료기술개발사업단을 설립하였습니다. 사업단은 2021년부터 2030년까지 총 10년 동안, 약 6,000 여 억 원의 연구비를 사용하여 사업을 수행할 예정이며, 민간과 학계의 R&D지원, 임상실험 및 기술 상용화를 지원하고 있습니다.

|

|

세계 인공장기 시장 규모 및 전망 |

3) 연구개발 실적 및 진행사항

회사는 미래 가치 확보를 위해 당사의 기업부설연구소인 생명공학연구소에 지난 수년간 꾸준한 투자를 실행하고 있습니다. 생명공학연구소에서는 이종장기 제공용 돼지, 의학연구용 돼지, 질병저항성 신품종 돼지 등 주요 부분의 형질전환 돼지 개발연구에 역량을 집중해 오고 있으며, 다년간의 연구 활동을 통해 관련 특허 및 기술력을 확보하고 있습니다.

주요 개발부분인 이종장기 제공용 돼지분야는 질환을 가진 사람에게 이식할 장기 부족 현상을 극복하고 인간의 수명연장 및 삶의 질 향상을 위해 이종장기를 제공하는 원료돼지를 개발하여 이종장기 이식 현실화를 도모하고자 하고 있습니다. 이종장기이식이 성공적으로 상용화 되었을때 그 기본 축을 담당할 수 있는 사업부로 당사 연구소의 중요목표라고 할 수 있습니다.

의학연구용 돼지분야는 최신 생명공학기법을 활용하여 유전자변형을 통해 사람의 질환을 연구하거나 질병을 치료할 목적의 연구용 돼지를 개발하여 연구소 및 대학, 병원 등에 연구용으로 제공하고자 하는 분야입니다. 인간에게 있는 질병을 가진 돼지를 생산해서 각 질병의 치료기술 및 치료제 개발을 위한 전임상 동물로 시장에 판매되고 있습니다. 당사의 의학 연구용 돼지분야는 각 연구소의 요청에 따라 유전자변형을 하여 맞춤형 생산을 하기도 하는 등 국내 의학발전에 이바지하고 있습니다.

질병저항성 신품종 돼지분야는 돼지콜레라나 구제역 등 경제적으로 산업피해가 막심한 각종 돼지 질병을 원천적으로 억제하여 보다 건강하고 생산성이 높은 신품종 돼지를 개발하여 축산업 발전에 기여할수 있을 것으로 예상됩니다.

|

|

연구용 미니돼지의 이용 |

[BcN/AI 사업부]

1) 산업의 특성

BcN이란 Broadband Convergence Network(광대역통합망)의 약자로 통신, 방송, 인터넷 따위가 융합된 광대역 멀티미디어 서비스를 고품질로 이용할 수 있는 차세대 통합 네트워크를 의미합니다. BcN산업은 네트워크나 단말기에 구애받지 않고 다양한 서비스를 끊김없이 이용할 수 있는 디지털홈네트워킹을 통한 유비쿼터스의 실현을 목표로 하고 있습니다. 이동통신, 스마트기기의 발전과 이를 활용한 거대 플랫폼의 발전은 향후 4차 산업혁명 시대에 센서를 탑재한 다양한 사물과 함께 네트워크로 연결되어, 장기간 축적된 방대한 데이터를 활용하여 지금까지 보지 못한 새로운 서비스를 대거 선보일 것으로 예상됩니다. 이에 따라 기하급수적으로 증가하는 모바일 트래픽과 이를 연결시키기 위해 필요한 유·무선 네트워크 수요도 급속히 증가할 것이며,지금보다 한단계 높은 품질을 요구할 것입니다.

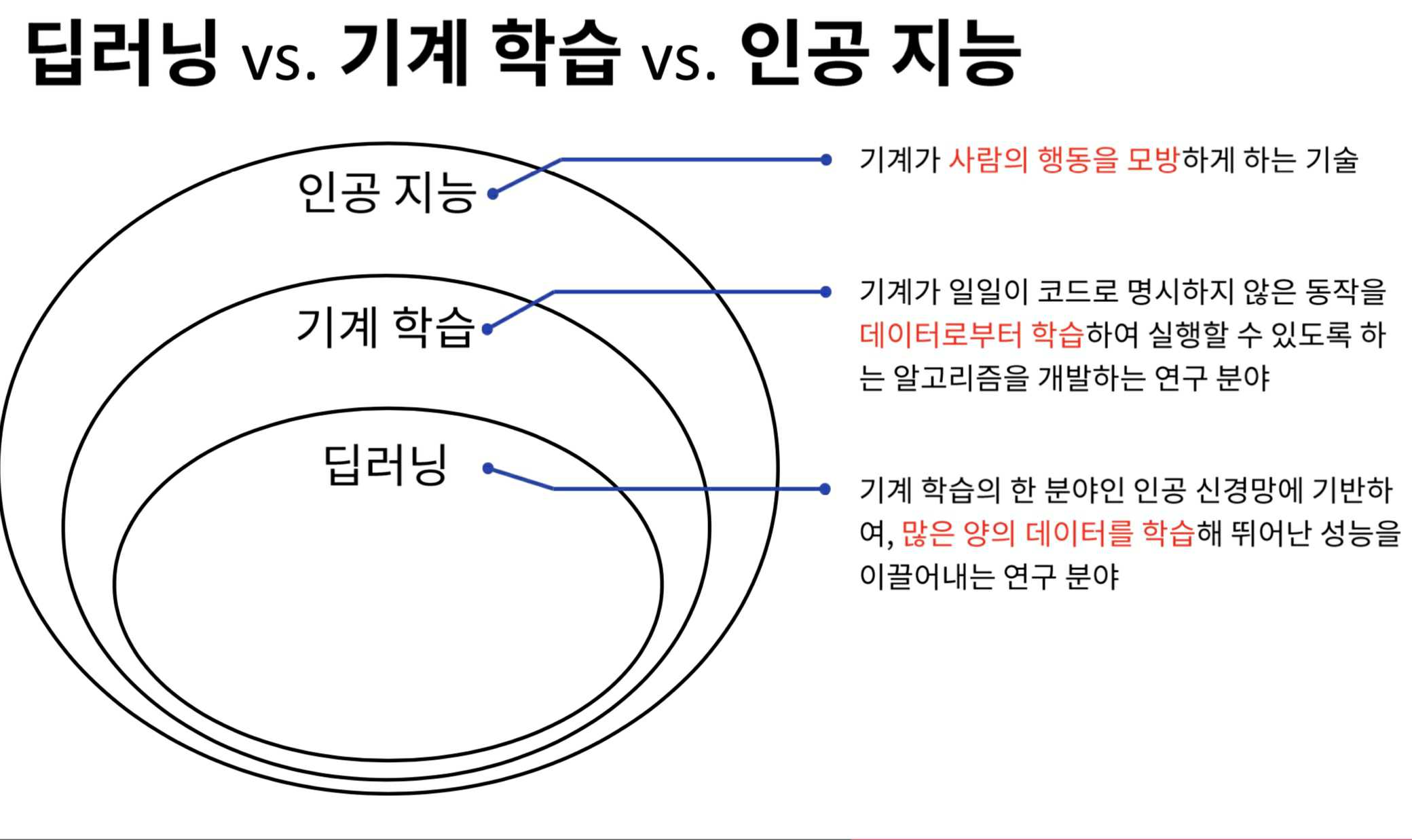

AI는 Artificial Intelligence(인공 지능)의 약자로 인간의 지능을 모방하여 작업을 수행하고 수집한 정보를 기반으로 반복적으로 개선할 수 있는 시스템 또는 기계를 의미합니다. AI는 2010년대 이후 인공신경망을 이용한 기계학습, 즉 딥러닝 (Deep Learning)기술이 이미지 인식, 자연어 처리 등 다양한 분야에서 괄목할 만한 성과를 보인 이후 현재 사회적 파급력이 가장 높은 기술변화로 주목받고 있습니다. AI산업은 가까운 미래에 더 많은 분야에서 기존 기술을 대체하고, 일자리 창출에 영향을 미치며, 산업의 성격을 과거와 전혀 다른 공급 구조로 변화시킬 것으로 예상됩니다. 초연결성, 초지능화 및 융합화로 대표되는 4차 산업혁명 시대의 꽃으로, 격변하는 산업계의 키를 지니고 있는 산업군이라고 할 수 있습니다.

2) 산업의 성장성

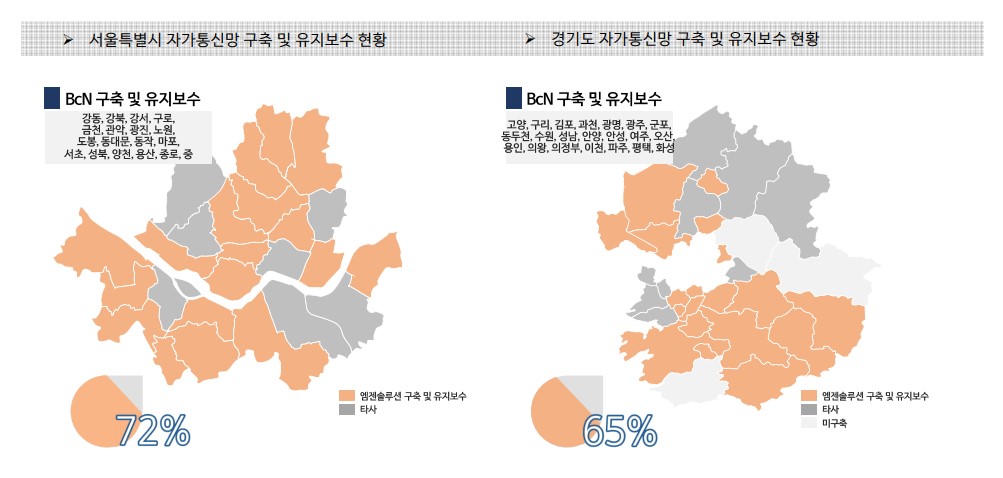

스마트 시티란, ICT기술과 여러 신기술을 접목하여, 각종 도시문제를 해결하고 삶의질을 개선할 수 있는 도시모델로 이전의 유비쿼터스 도시보다 한층 진일보한 개념입니다. 2018년 4차 산업혁명위원회에서 발표한 '스마트도시 국가 추진전략'의 실현을 목표로 각종 사업체, 공공의 디지털 서비스는 더욱 고도화되고 있으며, 이에 각 지자체 및 단체는 기존 통신업체의 회선을 임대방식에서 자체적 통신시설 구축, 유지하는 방향으로 정책을 전환하고 있습니다. 비용절감 뿐만 아니라 외부 접속코드를 거치지 않아 보안이 강화되고 내부 통신 환경변화에 즉각적인 대응이 가능하다는 점, 또 여기에 소요된 예산을 다른 사업에 투입 할 수 있는데다, 각종 서비스 제공를 위한 네트워크 강화, 원활한 행정업무가 가능해지는 것이 각 단체의 자가통신망 구축 사업활성화의 요인으로 작용하고 있습니다.

|

|

자가통신망 설치_서울특별시의 예 |

AI산업은 과거 제어 프로그램에서 경로탐색, 머신러닝을 거쳐, 데이터를 변형하고 살피는 논리체계까지 기계가 스스로 찾아가는 딥러닝으로 진화했습니다. 딥러닝 기술은 사용가능한 풍부한 데이터에 대한 보다 포괄적인 이해 제공 및 예측에 의존하여 지나치게 복잡하거나 일상적인 작업을 자동화 하는데에 그 가치를 발휘하고 있습니다. 사회의 모든 분야에서 AI의 중요성은 빛을 발하고 있지만 그 중 방범 및 보안 분야에서는 특히 AI의 중요성을 확인할 수 있습니다. 기존 CCTV는 단순히 영상을 보고 관제요원이 영상의 이벤트를 눈으로 파악, 수동적으로 대처 할 수 밖에 없으므로, 관리, 대응이 관제요원의 역량에 따라 달라지는 문제가 있었습니다. 또한 관제해야 할 CCTV는 기하급수적으로 증가하지만, 관제요원의 부족으로 가용 인력 한계에 대한 문제점도 있었습니다. AI 기술은 위와 같은 한계를 극복하고 보다 안전한 사회를 구축하는데 도움을 주고 있습니다.

|

|

ai 산업의 발전 |

3) 영업의 개요

당사의 BcN/AI 사업은 국내관공서 등에 주로 제품을 공급하고 있습니다. 당사 BcN사업부의 높은 통신망 구축 실적은 곧 높은 유지보수 실적으로 이어지고 있으며 이에 따른 숙련된 엔지니어의 전문적이고 정확한 기술지원은 여타 산업의 통신망구축 공사 수주의 강점으로 평가되는 선순환 과정이 구축되어 있습니다.

AI사업부에서는 인공지능 기술을 기반으로 차량, 방범, 보안 등의 분야에서 사용할 수 있는 뛰어난 지능형 영상분석 솔루션을 공급하고 있습니다. 당사의 인공지능 영상관제 시스템은 위험하다 판단되는 특정 영상을 자동 선별관제하며 딥러닝학습을 통해 오류를 자동 수정하여 그 정확도를 올리고 경보를 알리는 기술에 탁월함을 보이고 있어 각종 지자체 및 공공기관의 방범 관제 시스템 공사를 수주하고 있습니다.

현재 당사는 스마트시티(Smart City)에 최적화된 광통신 기술 및 S/W컨텐츠에 대한 기반기술을 확보하여 관련 분야 시장에서 우위를 차지하고 있으며 특화된 인공지능 CCTV 영상관제 기술, 광전송통신망/인공지능 관련 특허 및 기술을 다수 보유하고 있어 관련 사업의 국내 최다 실적을 보유하고 있습니다.

|

|

국내 엠젠솔루션 자가통신망 구축 및 유지보수 실적 |

4) 진입의 난이도 및 경쟁수단

BcN/AI사업은 모두 다수의 특허와 기술이 필요하며, 전문 기술을 갖춘 인력을 필요로 합니다. 따라서 제품의 안정성, 신뢰성 및 유지보수에 대한 기술이 우선적으로 중요시 되며 시장 진입의 난이도가 매우 높다고 할 수 있습니다. 현재 당사는 스마트시티(Smart City)에 최적화된 광통신 기술 및 S/W컨텐츠에 대한 기반기술을 확보하여 관련 분야 시장에서 우위를 차지하고 있으며 특화된 인공지능 CCTV 영상관제 기술, 광전송통신망/인공지능 관련 특허 및 기술을 다수 보유하고 있어 관련 사업에 대한 국내 최다 실적을 보유하고 있습니다.

당사 BcN사업부의 강점은 탁월한 WDM기술에 있습니다. WDM이란 한정된 통신자원을 효율적으로 사용하는 광통신 기술로 광섬유의 넓은 주파수 영역을 이용하여 여러 개의 빛 파장을 동시에 전송하여 하나의 광섬유에 다수의 파장을 다중화하고 이를 다시 역다중화함으로써 정보를 전송하는 방식을 의미합니다. SNS, 동영상 등 대용량 모바일 서비스의 폭발적인 수요 증가로 인한 트래픽 증가는 네트워크 고도화에 대한 필요성을 더욱 가중시키고 있으므로 BcN사업부의 전망이 매우 밝다고 할 수 있습니다.

[홈IoT사업부]

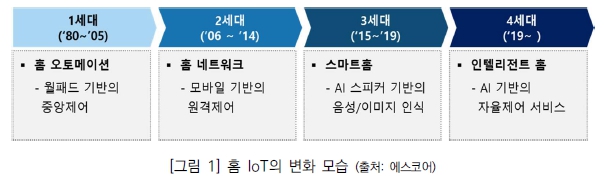

1) 산업의 특성

홈IoT는 스마트홈과 사물인터넷(IoT)을 결합한 단어로 모바일 기기, 가전 등을 인터넷과 통신으로 모두 연결하여 정보를 수집하고 교환하는 플랫폼을 의미합니다. 이를 통해 집 밖에서 스마트 기기를 이용하여 집 안의 가전제품을 제어하고 통제할 수 있습니다. 가정 안의 모든 가전제품들이 인터넷과 연결되는 인프라가 구축되면서 홈 네트워크의 범위도 확장되어 가스 원격제어, 냉난방 제어, 방범, 방재 등 스마트 기기를 연동하여 가정 내의 가전제품을 관리 통제하는 서비스를 넘어 가정 모니터링, 습도 및 온도 조절, 건강관리, 유아 관리, 가전제품 실행 등 다양한 서비스 영역이 광범위하게 확대되고 있습니다.

|

|

홈 IoT의 성장 |

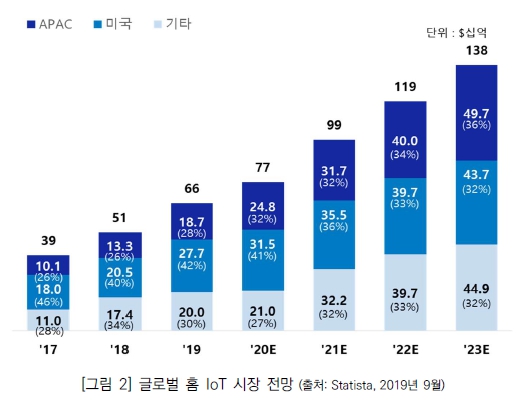

2) 산업의 성장성

홈IoT산업은 새로운 스마트 시장의 격전지라고 할 수 있습니다. 글로벌 플랫폼업체, 가전업체, 통신사등 다양한 산업군들이 이 산업에 적극적으로 뛰어들고 있으며, 앞으로 미디어 및 엔터테인먼트, 홈 보안 및 모니터링, 홈 자동화 분야가 홈IoT시장에서 가장 중요한 부분을 차지할 것으로 예상됩니다. 소비가 점차 개인화됨에 따라, 홈IoT산업은 개인의 취향에 맞는 개인화된 콘텐츠 소비를 지원하는 형태로 발전할 것이며, 인공지능과 사물인터넷기반을 기반으로 로봇기술을 가전에 적용하는 사례가 급격히 증가할 것으로 보여 앞으로의 시장 발전 가능성이 무궁무진합니다.

|

|

글로벌 홈 IoT 시장 |

3) 영업의 개요

홈IoT사업은 새로운 성장동력 사업인 스마트홈 네트워크 장비와 스마트홈기술을 선점을 목표로 직방(구.삼성SDS)을 주 거래처로 하여 발주를 받아 위탁생산 하고 있는 한편 동 거래처와 개발생산(ODM)계약을 맺고 장애물에 의한 신호감쇄를 최소화한 안드로이드 기반의 비디오폰, 카메라 도어폰, 스위치등 장비기술 개발을 수행하고 있습니다. 당사는 다양한 스마트 컨텐츠 개발과 이를 통합 관리하는 능력을 기반으로 직방(구.삼성SDS)에 비디오 허브 및 각종 서비스를 개발, 통합관리 하고 있으며 이 외에 차량용 스마트 플랫폼, 스마트 컨텐츠 저작권 관리 및 정산, 인프라 구축, 운영 등의 사업을 하고 있습니다.

4) 진입의 난이도 및 경쟁수단

홈IoT사업은 최적화된 기술구현으로 신규제품 개발 및 우수한 품질의 제품을 확보할 수 있는 능력을 갖추고 있으며, 2012년 4분기부터 직방(구.삼성SDS)과 ODM계약을 맺고 외부 생산업체를 통하여 OEM제체로 생산, 납품하고 있습니다. 당사는 2002년 6월 설립부터 축적한 기술력을 바탕으로 직방의 스마트비즈니스 솔루션의 개발 및 운영주체로써 시장에서 높은 신뢰도를 통하여 수익을 창출하고 있습니다.

2. 주요 제품 및 서비스

1. 주요 제품 및 서비스에 대한 현황

| (기준일: 2023년 3월 31일) | (단위 : 백만원) |

| 사업부문 | 매출구분 | 구체적용도 | 매출액 | |||

| 2023년 1분기 |

2022년 1분기 |

2022년 | 2021년 | |||

| 현상기 | 부품 소싱 판매 | 프린터 카트리지 부품 | 20,555 | 18,419 | 92,835 | 62,887 |

| 홈IoT | 스마트서비스 | 서비스 운영 | 388 | 485 | 1,814 | 5,401 |

| Bio | 이종장기 등 | 이식용 장기 개발 | 5 | - | 48 | 1 |

| BcN/AI | 광통신망구축, AI솔루션 |

솔루션개발 및 남품 통신공사 외 | 2,897 | 2,955 | 14,991 | 3,107 |

| 기 타 | 기 타 | - | 44 | 13 | 104 | 828 |

| 합계 | 23,889 | 21,872 | 109,792 | 72,224 | ||

주1) 바이오부문은 이종장기 및 면역결핍돼지 관련 사업화를 위하여 현재 연구개발을 지속하고 있습니다.

주2) BcN/AI부문의 2021년 내용은 2021년 11월 16일 (주)유니콤넷 합병완료 이후의 내용입니다.

주3) 2022년 11월 15일 시작한 코스메틱사업부문은 기타 매출액에 포함 되었습니다.

3. 원재료 및 생산설비

1. 주요 원재료 및 가격변동 추이

| (기준일: 2023년 3월 31일) | (단위:천원) |

| 사업 부문 |

매입 유형 |

품목 | 가격변동추이 | |||

| 2023년 1분기 |

2022년 1분기 |

2022년 | 2021년 | |||

| 현상기 | 원재료 | Resin(kg당) | 2,412 | 2,668 | 2,612 | 2,284 |

| 원재료 | Roller(개당) | 984 | 907 | 918 | 888 | |

주) 현상기산업의 양산품중 가장 수요가 많았던 TR 한종입니다.

2. 주요 매입처 및 매입에 관한 사항

| (기준일: 2023년 3월 31일) | (단위 : 백만원,%) |

| 사업부문 | 매입유형 | 품 목 | 주요매입처 | 당사와의관계 | 구체적용도 | 매입액(비율) 2023년 1월~3월 |

비 고 | |

| 제조부문 | 현상기사업 | 원재료 | Roller | 성아전자 | 매입처 | Rolle제조 | 2,497(18.53%) | - |

3. 생산능력 산출 근거

1) 생산능력

| (기준일: 2023년 3월 31일) | (단위 : 천만원) |

| 사업부문 | 품 목 | 사업소 | 2023년 1분기 | 2022년 1분기 | 2022년 | 2021년 |

| 현상기 | 현상기 | 중국(성우시구) | 4,248 | 2,073 | 16,000 | 15,370 |

| 현상기 | 사출품 | 중국(성우시구) | 33,228 | 18,615 | 131,000 | 111,000 |

2)생산능력의 산출근거

가) 산출방법 등

① 산출기준(최대생산능력을 산출기준으로 산정)

→1인당 시간당 생산량*일평균투입인원(명)*일평균시간*근무일수(년간)

② 산출방법

| 품명 | 생산인력/장비 | 평균생산 소요시간(분) |

일생산능력 (천EA) |

월생산능력 (천EA) |

2023년 1분기 생산능력(천EA) |

| 현상기 | 770 명 | 14.0 | 59.0 | 1,416 | 4,248 |

| 사출 | 72 대 | 0.73 | 426.0 | 11,076 | 33,228 |

나)평균가동시간

| 구분 | 1일평균 가동시간 |

월평균 가동일수 |

2023년 1분기 가동일수 |

가동시간 | ||

| 제조부문 | 현상기 | 현상기 | 18 | 24 | 72 | 1,296 |

| 사출 | 24 | 26 | 78 | 1,872 | ||

4. 생산실적 및 가동률

1) 생산 실적

| (기준일: 2023년 3월 31일) | (단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 2023년 1분기 |

2022년 1분기 |

2022년 | 2021년 | |

| 제조부문 | 현상기 | 현상기 | 중국(성우시구) | 15,427 | 13,375 | 54,137 | 46,126 |

| 사출 | 중국(성우시구) | 4,916 | 4,102 | 24,749 | 17,768 | ||

2) 사업부문 당해 사업연도의 가동률

| (기준일: 2023년 3월 31일) | (단위 : 시간, %) |

| 사업부문 | 가동 가능시간 | 실제가동시간 | 평균가동률(%) | ||

| 제조부문 | 현상기 | 현상기 | 1,296 | 1,152 | 89% |

| 사출 | 1,872 | 1,536 | 82% | ||

주) 주 5일 근무, 일 8시간 근무일 경우 가동가능시간

5. 생산설비의 현황 등

1) 지배회사 및 그 종속회사 (연결)

| (기준일: 2023년 3월 31일) | (단위 : 원) |

| 구 분 | 취득원가 | 상각누계액 | 손상누계액 | 장부금액 |

| 토지 | 2,006,789,722 | - | - | 2,006,789,722 |

| 건물 | 386,234,349 | (38,628,427) | (116,038,976) | 231,566,946 |

| 기계장치 | 10,132,814,079 | (7,591,316,400) | (510,803,136) | 2,030,694,543 |

| 전자설비 | 2,675,537,136 | (2,258,626,695) | (232,735,523) | 184,174,918 |

| 차량운반구 | 668,396,684 | (395,820,212) | (56,929,918) | 215,646,554 |

| 비품 | 747,005,100 | (625,916,319) | (8,077,605) | 113,011,176 |

| 공구와기구 | 954,891,331 | (883,706,908) | (30,071,483) | 41,112,940 |

| 시설장치 | 2,975,081,467 | (2,603,914,060) | (112,757,333) | 258,410,074 |

| 건설중인자산 | 2,400,186,482 | - | - | 2,400,186,482 |

| 합계 | 22,946,936,350 | (14,397,929,021) | (1,067,413,974) | 7,481,593,355 |

2) 지배회사 (별도)

| (기준일: 2023년 3월 31일) | (단위 : 원) |

| 구 분 | 취득원가 | 상각누계액 | 손상누계액 | 장부금액 |

| 토지 | 2,006,789,722 | - | - | 2,006,789,722 |

| 기계장치 | 325,649,636 | (325,625,636) | (24,000) | - |

| 차량운반구 | 338,414,562 | (190,316,811) | (26,108,210) | 121,989,541 |

| 비품 | 746,006,494 | (624,917,713) | (8,077,605) | 113,011,176 |

| 공구와기구 | 723,822,219 | (704,470,788) | (18,786,974) | 564,457 |

| 시설장치 | 405,032,909 | (350,426,798) | (4,000) | 54,602,111 |

| 건설중인자산 | 2,400,186,482 | - | - | 2,400,186,482 |

| 합 계 | 6,945,902,024 | (2,195,757,746) | (53,000,789) | 4,697,143,489 |

6. 설비의 신설 및 매입계획

- 오송 바이오 연구소 신설 및 매입

- 노후화된 이천연구소(2002년 설립)의 연구기능 재편 및 이종장기 이식연구

- 장기이식용 원료돼지를 생산하는 필수적인 연구시설 확충 목표

- 설계 작업 및 건축허가를 득하고 시공 중, 2023년 상반기 운영 목표.

4. 매출 및 수주상황

1. 매출실적

| (단위:백만원) |

| 사업부문 | 매출유형 | 구분 | 2023년 1분기 | 2022년 1분기 | 2022년 | 2021년 |

| 현상기 | 내수 | 제품 | - | - | - | - |

| 수출 | 상품 | - | - | - | 47 | |

| 제품 | 19,903 | 17,334 | 88,870 | 59,772 | ||

| 용역 | 608 | 1,064 | 3,886 | 2,397 | ||

| 기타 | 44 | 21 | 79 | 671 | ||

| 소계 | 20,555 | 18,419 | 92,835 | 62,887 | ||

| 홈IoT | 내수 | 상품 | 388 | 485 | 1,814 | 5,401 |

| 소계 | 388 | 485 | 1,814 | 5,401 | ||

| Bio | 내수 | 기타 | 5 | - | 48 | 1 |

| 소계 | 5 | - | 48 | 1 | ||

| BcN/AI | 내수 | 제품 | 2,129 | 2,195 | 12,132 | 2,347 |

| 용역 | 748 | 760 | 2,767 | 760 | ||

| 기타 | 20 | - | 92 | - | ||

| 소계 | 2,896 | 2,955 | 14,991 | 3,107 | ||

| 기타 | 내수 | 상품 | - | - | - | - |

| 기타 | 44 | 13 | 105 | 828 | ||

| 소계 | 44 | 13 | 105 | 828 | ||

| 합계 | 내수 | 상품 | 388 | 485 | 1,814 | 5,401 |

| 제품 | 2,129 | 2,195 | 12,132 | 2,347 | ||

| 용역 | 748 | 760 | 2,767 | 760 | ||

| 기타 | 69 | 13 | 245 | 829 | ||

| 수출 | 상품 | - | - | - | 47 | |

| 제품 | 19,903 | 17,334 | 88,870 | 59,772 | ||

| 용역 | 608 | 1,064 | 3,886 | 2,397 | ||

| 기타 | 44 | 21 | 79 | 671 | ||

| 매출합계 | 23,889 | 21,872 | 109,792 | 72,224 | ||

주1) 2021년 내용은 2021년 11월 16일 (주)유니콤넷 합병완료 이후의 내용입니다.

2. 판매 경로 및 방법 등

1) 현상기사업부

현상기사업의 수주방식은 종속회사인 성우시구가 발주업체 전산망을 통하여 폭스콘(구.HPPS)로부터 공급물량을 확정받아 진행되는 체제 입니다. 통상 매월 1회 4~5주간의 예상물량을 접수받고 차주 1주일 단위로 확정물량을 생산, 납품하고 나머지 15주간은 생산계획에 참고하여 일일 납입지시에 따라 제조, 납품합니다.

2) BcN/AI사업부

당사는 국내 관공서 등에 입찰 등을 통해 제품 및 서비스 등을 직접 공급하고 있습니다.

3) 홈IoT사업부

홈IoT사업의 경우 공급물량에 대한 수주방식은 발주업체 전산망을 통하여 공급물량을 확정받아 생산하고, 통상 6주 공급물량을 통상 2주전에 확정하는 시스템으로 납품이 이루어지는 공급방식입니다. 스마트서비스 사업의 경우 프로젝트단위로 스마트 디바이스의 B2C서비스를 위한 서버 SW엔지니어링 서비스(구축/운영) 및 핵심 솔루션/플랫폼을 중심으로 구축하고 있습니다. 현재 KT 올레마켓 시스템 구축/운영, 직방 등의 B2C 프로젝트 위주로 진행하고 있으며 발주업체와 세부 조건을 조율하여 계약체결 후 진행하고 있습니다.

3. 판매전략

1) 현상기사업부

현상기사업의 경우 프린터 현상기 부문에 있어 회사의 종속회사(성우시구)가 최대 수주사이므로 그간 쌓아온 실적과 신뢰를 바탕으로 직방(구.HPPS)의 신제품 개발에 맞추어, 최적의 납기와 최고의 품질로서 최대의 고객만족을 이끌어내는 것이 곧 최선의 판매전략 입니다.

2) Bio 사업부

당사는 기업부설연구소인 생명공학연구소를 통해 다년간 축적된 생명공학기술을 바탕으로 사람과 동물의 이종간 장기이식 실현을 위해 장기이식시 수반되는 면역거부반응을 줄이기 위한 다양한 형태의 형질전환 돼지를 생산하고 면역결핍돼지, 질환모델돼지와 같은 연구용 돼지 개발을 진행하고 있는 한편, 국내외 유수의 연구소 및 병원 등과 공동연구 및 협업을 통하여 관련 연구개발 및 사업화에 전력을 다하고 있습니다.

3) BcN/AI사업부

당사는 타사와 차별화 된 기술과 다수의 관련 특허를 기반으로 국내 지방자치단체 자가통신망(BcN) 구축 및 유지보수 사업 최다 실적을 보유하고 있으며 나아가 더 많은 활동을 수행하며 마케팅 및 판매를 실시 하고 있습니다.

4) 홈IoT사업부

홈IoT사업은 새로운 성장동력 사업인 스마트홈 네트워크 장비와 스마트홈 기술 선점을 목표로 직방(구.삼성SDS)와 물품공급계약 및 개발생산(ODM) 계약을 맺고, 자체연구, 생산준비를 완료하고 주로 OEM체제로 제품 양산을 하여 직방 등에 납품하고 있습니다. 2022년 7월 27일 삼성SDS와 직방 간의 영업양수도 완료로 인하여 주요거래처가 삼성SDS에서 직방으로 변경되었습니다.

스마트서비스사업은 직방 협력 파트너로서 차별적 기술력과 실행 노하우를 바탕으로 안정적인 프로젝트 수행을 제공하고 있으며, 지속적인 내부 교육 프로그램을 통하여 전문가 육성 강화, 품질향상 등 업그레이드된 서비스를 제공하고 있습니다. 또한 스마트 디바이스 관련 다양한 내/외부 프로젝트를 진행하고 있으며 Smart Biz & Technology 전문기업이 되기 위해 노력하고 있습니다.

4. 수주상황

1) 현상기사업부

발주처의 생산계획에 의해 3개월 예상 물량을 수주받고, 납기일 7일전 확정 주문에 의해 생산 및 납품이 이루어지고 있습니다.

2) BcN/AI 사업부

당사는 현재 국내 지방자치단체 및 관공서 등과 다수의 계약을 체결하며 지속적으로 시장을 확대해 나아가고 있습니다.

3) 홈IoT사업부

홈IoT사업의 경우 발주처의 생산계획에 의해 4주 공급물량을 확정하고 납기일 2주전 확정 주문에 의해 생산 및 납품이 이루어지고 있습니다.

수주내용은 회사 기밀에 해당되는 사항으로 별도 기재하지 않았습니다.

5. 위험관리 및 파생거래

시장위험과 위험관리에 관한 사항

연결회사는 여러 활동으로 인해 시장위험(외환위험, 이자율 위험, 가격위험 등), 신용위험, 유동성위험 및 자본위험과 같은 다양한 위험에 노출되어 있습니다. 회사의위험관리는 회사의 재무성과에 영향을 미치는 잠재적 위험을 식별하여 회사가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다.

그 밖에 위험관리에 관한사항은 "Ⅲ. 재무에 관한 사항의 3. 연결재무제표 주석 및 5. 재무제표 주석"을 참고하시기 바랍니다.

6. 주요계약 및 연구개발활동

[연구개발활동]

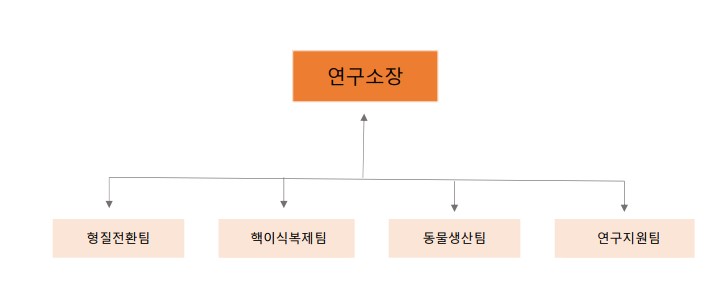

당사는 바이오 사업 기업부설 연구소(생명공학연구소)를 보유하고 있으며, 연구개발 담당조직 및 연구개발비용 등의 사항은 다음과 같습니다.

1) 연구개발 담당조직

| 사업부문 | 담당업무 | 인원수 | 기술 내용 |

| 생명공학 연구소 |

바이오부문 | 12 | - 이종장기이식용 형질전환돼지 생산 - 바이오의약품 생산용 형질전환돼지 생산 - 형질전환 벡터 및 세포주 개발 - 체세포 핵이식 과정 수행 및 복제돼지 생산 - 기생산된 형질전환 돼지 보유 및 사육관리 - 바이오관련 정부과제 수행 등 |

|

|

생명공학연구소 조직도 |

2) 핵심연구인력

당사의 생명공학연구소 핵심연구인력은 연구소 총괄 및 기술개발을 전담하고 있는 강정택 연구소장과 프로젝트 관리 등 제작 핵심개발인력인 임채원 책임연구원이 있습니다.

[주요 연구개발인력 현황]

|

구분 |

성명 |

직책 |

업무분야 |

근무기간 |

최종학위 |

주요학력 및 경력 |

주요연구실적 |

|

1 |

강정택 |

연구소장 |

기술총괄 |

2013.02.01~현재 |

박사 |

서울대 수의학과 졸업 서울대 수의학 박사졸업 충남대 수의학과 겸임교수 역임 ㈜엠젠솔루션 연구소장 |

주1) |

| 2 | 임채원 | 책임연구원 |

프로젝트관리 |

2022.04.01~현재 |

박사 |

서울대 생명과학부 졸업 서울대 자연과학대학 대학원 박사졸업 기초과학연구원 연수연구원 ㈜엠젠솔루션 책임연구원 |

주2) |

주1) 당 연구원의 주요 논문 발표 현황은 다음과 같습니다.

- Optimization of Nano-encapsulation on Neonatal Porcine Islet-like Cell Clusters Using Polymersomes (Nanoscale Research Letters, 2021)

- Cell-mimic polymersome-shielded islets for long-term immune protection of neonatal porcine islet-like cell clusters (J.Mater.Chem.B, 2020)

- Production of genetically modified pigs expressing human insulin and C-peptide as a source of islets for xenotransplantation (Transgenic Res, 2019)

- Generation of insulin-deficient piglets by disrupting INS gene using CRISPR/Cas9 system. (Transgenic Res, 2018)

- Production of cloned pigs derived from double gene knockout cells using CRISPR/Cas9 system and MACS-based enrichment system (JARB, 2018)

- Biallelic modification of IL2RG leads to severe combined immunodeficiency in pigs. (Reprod Biol Endocrinol., 2016)

- Generation of RUNX3 knockout pigs using CRISPR/Cas9-mediated gene targeting. (Reprod Domest Anim., 2016)

- Production of α1, 3-galactosyltransferase targeted pigs using transcription activator-like effector nuclease-mediated genome editing technology (J Vet Sci., 2016)

- Effect of Antioxidant Flavonoids (Quercetin and Taxifolin) on in vitro maturation of porcine oocytes. (Asian-Australas J Anim Sci., 2016)

주2) 당 연구원의 주요 논문 발표 현황은 다음과 같습니다.

- Spc1 regulates the signal peptidase-mediated processing of membrane proteins. (J Cell Sci., 2021)

- Profiling of signal sequence characteristics and requirement of different translocation components. (Biochim Biophys Acta Mol Cell Res., 2018)

3) 연구개발비용(별도기준)

| (단위:천원) |

| 과 목 | 2023년 1분기 | 2022년 1분기 | 2022년 | 2021년 | 비 고 | |

| 연구개발비용 계 | 412,859 | 406,669 | 1,034,647 | 1,134,313 | - | |

| 회계 처리 |

판매비와 관리비 | 412,859 | 406,669 | 1,034,647 | 534,313 | - |

| 개발비(무형자산) | - | - | - | 600,000 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

9.11% | 6.39% | 3.79% | 6.91% | - | |

4) 연구개발 진행 현황 및 향후계획

(1) 연구개발 진행 현황

현재 당사가 연구개발 진행 중인 프로젝트별 현황은 다음과 같습니다.

|

[연구개발 진행 총괄표] |

| 구분 | 품목 | 적응증 | 연구시작일 | 현재임상단계 | 비고 | ||

| 단계(국가) | 승인일 | ||||||

| 의학바이오 | 이종장기 | 췌도이식용 원료돼지 |

1형 당뇨병 |

2015년 1월 |

비임상시험 |

- |

비임상시험 진행 중 |

| 돼지유래 인공각막 |

각막질환 |

2019년 6월 |

비임상시험 |

- |

연구개발 진행중 |

||

| 이종장기 제공용 |

장기부전 질환 |

2015년 1월 |

연구개발 |

- |

비임상시험 준비 중 |

||

| 축산바이오 | 신품종 | 돼지유행성설사병 저항성 돼지 |

돼지유행성설사병 |

2016년 8월 |

시제품 출시 |

- | - |

| 진단키트 | 현장진단키트 |

아프리카돼지열병, 바이러스성 축산질병 |

2020년 4월 |

연구개발 |

- | - | |

| 바이오연구 | 질환모델 | 질환모델 돼지 |

뎅기열,다낭신,알포트증후군 등 |

2016년 9월 |

시제품 출시 |

- | - |

| 면역결핍돼지 | 면역결핍증, 실험연구용 | 2015년1월 |

시제품 출시 |

- | - | ||

(2) 프로젝트별 진행 내용

가. 췌도이식용 원료돼지 개발

|

기술 및 제품명 |

당뇨병 치료를 위한 췌도이식용 원료돼지 |

|

기술(제품) 용도 및 기능 |

- 당뇨병 치료의 대안으로 돼지의 췌도 이식을 통한 당뇨치료제 개발을 진행 중 - 이종인슐린 부작용 최소화 및 이식효과의 극대화를 위해 면역거부반응 |

|

대체 또는 경쟁제품과의 차별성 |

- 뉴질랜드 LCT 사가 개발한 돼지 췌도 (제품명:Diabecell)는 해조류 유래의 캡슐로 감싼 형태로 일반돼지의 췌도를 이식하는 제품으로 현재 임상 3상이 진행 중이며, 이외 국내외에서 최소 3개사 이상에서 돼지 췌도를 이용한 이종이식 당뇨치료제가 개발 중임 - 당사의 제품은 기존 개발 중인 제품과 기능성면에서 차이를 보이도록 돼지의 인슐린이 아닌 사람의 인슐린이 분비되는 돼지 췌도를 개발하여 보다 사람에게 친화적인 췌도를 개발코자 함 |

|

기술의 파급효과 및 기대효과 |

- 현재 당뇨병은 전 세계적으로 크게 증가하고 있는 만성질환으로 연간 수조원의 사회적 비용이 치료에 지출되고 있음 - 당뇨병 치료제인 인슐린 투여법의 단점을 보완하면서, 췌도이식의 단점인 공급부족의 문제점을 해결하기 위해 보다 효과적인 이종 췌도이식을 통해 근본적인 당뇨병 치료를 가능케 함 - 수조원에 이르는 당뇨병 치료제 시장에서 점차 점유율을 높여가면서 막대한 경제적 이득 창출 및 고용창출 효과를 나타낼 수 있음 |

|

시장현황 및 특성 |

- 현재, 돼지를 이용한 이종장기의 경우, 임상시험의 진행(국외) 및 허가절차(국내)가 진행중으로. 관련 시장의 형성이 전무한 편이나 임상시험이 진행되고 관련 시장이 현실화되는 2025년부터 매출규모가 잡힐 것으로 예상됨 |

|

주요 수요처 |

- 대형종합병원, 대학교, 전문병원 등 |

|

경쟁업체 현황 |

- 국내시장 ·보건복지부 산하 바이오이종장기개발사업단 (서울대학교) : 전임상시험 완료 ·(주)제넨바이오 : 전임상시험 완료, 임상시험 착수(23년10월중) ·(주)옵티팜 : 전임상시험 진행중 - 국외시장 ·뉴질랜드 LCT(現, 일본오츠카제약): 임상시험 진행중, 제품출시 준비중 ·Revivicor (미국), Cerco Medical (미국), ViaCyte (미국), Microislet Inc. (미국) : 임상시험 준비중 |

|

향후 판매전략 |

- 당사 개발제품인 사람인슐린을 분비하는 이종췌도이식용 돼지는 당뇨병 치료제의 일환으로 개발되는 제품으로, 대형병원을 중심으로 제품 홍보 및 이식진행을 통한 마케팅 활동 전개 - 국내 시장 점유후 국외 판매절차 돌입 - 초기 임상시험(임상 Ⅰ·Ⅱ상)이 완료되는 2025년 이후부터 본격적인 판매가 가능할 것으로 예상됨 |

나. 이종장기 이식용 돼지

|

기술 및 제품명 |

이종장기이식용 형질전환 돼지 |

|

기술(제품) 용도 및 기능 |

- 이종장기이식의 가장 큰 문제점인 이식간 면역거부반응을 제어하기위해 초급성/급성 거부반응에 관여하는 GGTA1 유전자와 CMAH 유전자, B4galNT2 유전자가 제거된 돼지를 만들고, 보체활성 및 혈액성 거부반응을 조절하는 인자인 CD46 과 TBM, CD39 등을 발현시켜 이식시 면역거부반응이 완벽하게 제어된 돼지를 개발코자 함 |

|

대체 또는 경쟁제품과의 차별성 |

- 전 세계적으로 이종장기이식을 위한 형질전환 돼지연구가 광범위하게 진행되고 있으며, 미국, 유럽을 비롯한 선진 연구팀에서는 괄목할만한 성적을 내고 있으나 현재 국내에서는 이종장기이식에 대한 뚜렷한 개발 결과가 나타나지 않고 있음 - 당사의 초급성/급성 거부반응 제어돼지는 국내 이종이식 연구를 선도할 제품으로 예상되며, 나아가 해외를 비롯한 선진 연구팀과의 비교에도 견줄만함 |

|

기술의 파급효과 및 기대효과 |

- 조직공학, 줄기세포 치료 분야에 이종 세포치료 및 유전자 치료기술 확대 응용 - 체세포복제, 유전자 적중기술, 형질전환 동물복제기술로 대표되는 응용생명과학기술의 향상과 이식 면역조절, 장기이식 및 세포이식기술 등 의과학 기술의 확립을 통한 다면적 생명과학 기술 선도화 - 국내외 다학제간 공동연구에 의한 생명과학분야의 시너지 유도 - 최근 이종장기의 생존일이 3개월에 접근함이 발표됨에 따라 이종장기의 임상화 가능성이 더욱 높아지고 있으며 이종 이식용 바이오장기를 상업화하기 위해서 국내 본 기업을 포함하여 세계적으로 개발에 여러 회사(Novartis, Alexion, Nextran, PPL Therapeutics, Immerge BioTherapeutics)가 참여하고 있음 - 국내에 인프라가 상당히 갖추어진 상황이므로 적절한 투자가 이루어진다면 21세기 고부가가치형 국가산업으로서 성장할 가능성이 매우 높게 평가되고 있음 |

|

시장현황 및 특성 |

- 이종이식 시장이 현실화되는 2025년의 경우 우리나라에서는 약 1조, 전 세계적으로는 20조 규모의 시장이 형성될 것으로 예측됨 - 현재장기이식 대기환자는 미국 11만 명, 한국 1.8만 명(10년간 평균이식률 18.9%에 불과) 정도로 이종장기이식이 상용화되는 2025년에는 세계장기이식 대기자는 약 158만 명에 이를 것으로 추산되며 이 중 이종장기 이식대상은 최소 5%에서 최대 25%를 점유하여 최소 7만 9천명에서 최대 39만 5천명이 될 것으로 전망됨 - 이종장기의 평균가격을 2만 5천달러 상당으로 산출했을 시 세계 이종장기 시장은 최소 19.8억 달러에서 최대 98.8억 달러 규모를 형성할 것으로 전망됨. 따라서 비관적 전망치와 낙관적 전망치의 중간 값인 59.3억 달러가 이종장기 이식 현실화 시점의 시장규모로 추정하고 있으며 예상 시장규모는 세계는 59.3억달러, 국내 1.475억원(생명공학정책연구센터’07) |

|

주요 수요처 |

- 대형종합병원, 대학교, 전문병원 등 |

|

경쟁업체 현황 |

- 국내시장 ·보건복지부 산하 바이오이종장기개발사업단에서 췌도 및 각막 등에 대해 전임상시험 완료, 임상시험 착수 준비 중 - 국외시장 ·미국, 유럽을 중심으로 이종이식용 돼지가 개발되고 있음. ·일부 국가에서 전임상시험 완료, 임상시험 착수 준비 중임 |

|

향후 판매전략 |

- 당사 개발제품인 이종장기 이식용 형질전환 돼지는 말기 장기부전환자의 치료 일환으로 개발되는 제품으로, 대형병원을 중심으로 제품 홍보 및 이식진행을 통한 마케팅 활동 전개 - 국내 시장 점유 후 국외 판매절차 돌입 - 임상시험이 완료되는 2025년 이후부터 본격적인 판매가 가능할 것으로 예상됨 |

다. 질환모델 개발

|

기술 및 제품명 |

사람·동물 질환 모델 돼지 |

|

기술(제품) 용도 및 기능 |

- 사람·동물 바이러스성 질환을 타겟으로 돼지에서 질환유발 바이러스에 감수성을 갖는 질환모델을 확립하고 이를 활용하여 백신 및 신약개발 등 활용체계를 구축코자함 |

|

대체 또는 경쟁제품과의 차별성 |

- 백신개발을 위한 바이러스성 질병의 모델동물은 설치류 모델을 통해 이루어졌으나 뎅기열 등 일부 감염성 질환에 대해 임상증상을 구현해내는 설치류 모델이 현재 존재하지 않음 - 최근 백신업체 사노피가 뎅기열 4가백신인 ‘뎅그박시아’를 개발하고 5개국에서 시판중이나 예방효과가 60%로 백신효과가 떨어지며, 어린이와 노인층에서 부작용 발생하고 있으며 이는 적절한 동물모델의 부재가 백신개발의 난제로 작용하고 있기 때문 |

|

기술의 파급효과 및 기대효과 |

- 인간과 생리해부학적으로 유사한 돼지를 활용하여 확립된 질환모델은 기존의 한계를 보이는 설치류 모델보다 보다 개선된 질환모델로서 작용할 것임. - 수조원에 이를 것으로 예상되는 뎅기열 등 바이러스성 질환의 백신시장에서 효과적인 백신개발을 위한 실험모델로서의 공급을 통해 백신 및 신약개발의 활용체계를 구축하고 이를 통해 경제적 효과를 얻을 수 있음 |

|

시장현황 및 특성 |

- 뎅기열 감수성 질환모델 돼지를 비롯한 감염바이러스성 질환동물모델은 국내외에 개발에 성공한 사례가 없어, 시장형성이 미흡한 실정임 - 뎅기열 감수성 질환모델 돼지를 비롯한 감염바이러스성 질환동물모델은 백신개발 연구를 하는 제약회사 및 연구기관이 주요 수요처로 고려됨 - 특히, 뎅기열은 전세계적으로 매년 1억명 이상 발생하며 매해 2.2만명이 사망하고 (2013 WHO통계) 유일하게 시판되는 사노피의 뎅기백신은 2016년 1분기 250억 매출달성 후 2022년 예상매출은 14억달러로 예상 |

|

주요 수요처 |

- 제약회사, 연구기관 등 |

|

경쟁업체 현황 |

- 국내외적으로 뎅기열 감수성 질환모델 돼지를 비롯한 감염바이러스성질환돼지모델은 개발된 사례가 없음 - 국내: 일부 민간기업을 중심으로 질환모델 형질전환 돼지 개발에 대한 연구가 진행되고 있음 - 해외: 미국, 유럽을 중심으로 질환모델 형질전환 돼지개발이 진행되고 있으며, 질환모델에 대한 일부 시장도 형성되어 있음 |

|

향후 판매전략 |

- 당사 개발제품은 뎅기열 등 감염바이러스성 질환에 감수성을 가지는 형질전환 돼지로서 뎅기열 등 감염바이러스성 질환의 백신 및 신약개발을 위한 모델동물로 사용될 수 있음 - 따라서 본제품은 백신개발연구를 하는 제약회사 및 연구기관을 주요 수요처로 고려하고 있으며, 뎅기열 등 감염바이러스성 질환의 발병 기전 및 약물 반응성을 연구하는 제약회사 및 연구기관 역시 관련 수요처로 기대함 |

라. 질병저항성 신품종 개발

|

기술 및 제품명 |

돼지유행성설사병 저항성 돼지 |

|

기술(제품) 용도 및 기능 |

- 유전자가위기법을 활용하여 돼지유행성설사병(PED) 바이러스의 감염 경로가 차단된 PED 저항성 돼지를 생산하여 바이러스성 질병에 저항성을 갖는 돼지 신종 유전자원 개발 |

|

대체 또는 경쟁제품과의 차별성 |

- 현재 전세계적으로 유행하고 있는 PED바이러스의 유전형은 시판중인 상용화 백신과 특정 부위의 염기서열에서 차이를 나타내고 있음 - 국내에서도 PED 백신접종이 실시됨에도 불구하고 PED발생이 끊이지 않고 있음 - 지속적인 PED발생에 대한 근본적인 치료해법이 제시되어야 하며, 당사가 개발코자 하는 PED 질병자체에 저항성을 갖는 돼지육종이 근본적인 해결대책으로 생각됨 |

|

기술의 파급효과 및 기대효과 |

- 종래의 백신 개발을 통한 질병 예방이나 면역력을 향상시키는 수동적인 방법으로 질병저항성을 획득하려는 방법과 달리 유전자가위 시스템을 이용하여 돼지체내에서 PED virus 의 작용경로로 예상되는 인자를 제거하도록 형질을 전환시킨 돼지를 생산함으로써 관련 지적재산권 획득이 가능할 것으로 판단됨 - 병원체 감염경로를 원천적으로 제거함으로써 질병저항성 돼지를 개발생산하는 내용으로서 추후 기타 질환 돼지 모델이나 다른 방식의 질병 저항성 돼지와의 협업 개발을 통해 개량 특허를 창출 할 수 있을 것으로 판단됨 - 본 PED저항성 돼지가 개발될 경우 추후 이를 종돈화하여 육종으로 개발하기 위해 종돈 및 육종업체와 협력 연구체계가 구비되어야 하며, 국내에서뿐만 아니라 PED가 창궐하고 있는 아시아권 및 미주지역까지도 관련 제품을 출시하는 것이 가능해질 것으로 여겨짐 - 본 연구결과를 토대로 양돈업계의 오래된 과제인 산재질병의 극복 및 - 글로벌화된 세계경제의 흐름 속에서 나날이 위축되고 있는 국내 축산 |

|

시장현황 및 특성 |

- 바이러스성 질병의 예방을 위해 시행되는 국내 동물백신시장은 연간 - PED 등 최근 창궐하고 있는 바이러스성 질병으로 인한 경제 산업적피해는 막대한 지경 - 바이러스성 질병에 대한 예방백신이 이뤄지고 있음에도 불구하고 백신의 효용이 떨어져 바이러스성 질병의 창궐은 매년 발생하고 있는 실정. 우리나라에는 일찍이 백신이 개발되어 관납을 통해서나 농가 자체 구입을 통해 사용이 되고 있음. 한국동물약품협회의 보고에 따르면 2010년을 기준으로 약 30억원 규모임.(2010년 23억원, 구제역 영향) |

|

주요 수요처 |

- 육종회사, 양돈사육업체, 연구기관 등 |

|

경쟁업체 현황 |

- 국내시장 - 한 개의 일본수입백신(P-5V, 생독)을 제외하고 나머지 백신은 국내 제조 백신이며 정부에서 개발한 동일한 균주(SM98P)을 바탕으로 각 회사별로 PED 생독백신과 PED-TGE 사독백신, PED-TGE-Rota 사독백신제품을 판매하고 있음 - 국외시장 - 아시아를 중심으로 돼지 바이러스성 질병은 연간 증가하는 추세이며, PED의 경우 전세계적으로 확산되는 추세 - 미국 미주리대학연구팀이 PRRS 바이러스성 질병에 대한 저항성 돼지를 개발 성공한 사례가 있음. 세계최대 육종회사인 PIC 사는 돼지 바이러스성 질병중 하나인 PRRS 저항성 돼지를 육종화하고 있으며 2020년 농가보급을 목표로 하고 있음 - 중국 지방정부는 연변대에서 개발성공한 유전자 변형돼지인 슈퍼근육 |

|

향후 판매전략 |

- 본 프로젝트로 개발된 PED 저항성 돼지는 선천적으로 돼지유행성설사병에 저항성을 갖는 돼지로서 PED 에 대한 저항성이 확인되면 국내 유 수의 종돈 및 육종 전문업체와 협업하여 PED 저항성 육종으로 개량 발전하고자 함 - 본 프로젝트에서 생산된 돼지의 검증이 완료되는 대로, 국내 민간기업형 육종회사들과 상호 정보 교류를 통해 국내 종돈 등록절차를 진행할 예정 - 더불어 해외 돼지 육종 개량관련 육종기업과의 협조를 통해 세계시장 |

마. 가축질병대응 진단기술 개발

|

기술 및 제품명 |

아프리카돼지열병 체외신속 진단키트 |

|

기술(제품) 용도 및 기능 |

- 최신생명공학기법인 유전자가위 기술 및 신속 핵산 추출·증폭 기술을 활용하여 현장에서 채취된 시료내 극미량의 아프리카돼지열병 |

|

대체 또는 경쟁제품과의 차별성 |

- 아프리카 돼지열병(African Swine Fever, ASF)은 치명적인 바이러스성 출혈성 돼지 전염병이며, 이병률이 높고 급성형에 감염되면 치사율이 거의 100%에 이르기 때문에 양돈 산업에 엄청난 피해를 주는 질병임. - 국내에서도 2019년도부터 지금까지 지속적으로 발생하고 있음. - 지속적인 ASF 발생에 대해 현재까지 치료법이 존재하지 않기 때문에, 현장에서 신속정확한 진단을 통해 사전예방 및 질병확산을 방지할 수 있음. - 국내외에서 다양한 형태의ASF 현장 신속진단법의 개발 연구가 진행 |

|

기술의 파급효과 및 기대효과 |

- 전염성이 강한 국가재난형 바이러스성 질병에 대한 조기 예찰 및 - 본 연구로 확립되는 과학기술의 성과들은 국내외적으로 각광받고있는 획기적인 진단시스템의 개발 및 관련 기술의 진보에 기여할 수있으며, 질병극복의 중요한 토대가 될 것임 - 국내에서 유전자가위 기술을 활용한 현장 조기 진단 시스템 개발연구는 전무한 형편으로, 본 연구를 통해 보다 선제적으로 진단시스템 |

|

시장현황 및 특성 |

- 국내 체외진단규모는 글로벌 시장의 1.5%를 점유하고 있고, 2020년기준 국내 동물용 체외진단기기 시장규모는 1,000억원수준으로 파악되고 있음. - ASF 등 최근 창궐하고 있는 바이러스성 질병으로 인한 경제 산업적피해는 막대한 지경으로 현재까지 효과적인 예방백신이나 치료법이존재하고 있지 않아, 국내외 진단업체를 중심으로 ASF 에 대한 진단용 키트 개발에 주력하고 있는 실정임 |

|

주요 수요처 |

- 검역원, 양돈업체, 도축장 등 |

|

경쟁업체 현황 |

- 국내시장 : 애니벳, 바이오노트, 인트론 등의 진단업체 등에서 진단용 ELISA 기반 키트나 시약을 개발 및 판매중에 있음. - 국외시장 : 중국 등 아시아를 중심으로 ASF 의 발병은 연간 증가하는 추세이며, 국외진단업체를 중심으로 현장진단 키트가 개발 및 판매중에 있음. |

|

향후 판매전략 |

- 유전자가위 기술을 활용하여 현장에서 채취한 다양한 시료를 대상으로 ASF를 포함한 질병을 신속하고 민감하게 검출할 수 있는 진단기법을 개발하고 이를 현장키트화 하여 제품으로 출시 예정 - 첨단기법을 활용한 진단기법 개발에 따른 논문 및 특허성과를 도출할 예정 - 프로젝트 종료이후부터 개발된 진단키트의 인허가를 준비하고, 판매가 개시되는 시점에서 시장점유율 1% 예상시 연간 10억원의 매출발생을 예상하며, 국내 출시후 본격적으로 해외시장 개척후 영업망 확대 계획 |

(3) 정부출연과제 현황

|

과 제 명 |

주관 부서 |

연구기간 |

역할 |

관련제품 |

|

전층 및 부분층 이식용 생체유래 인공각막 소재 및 각막 재생 촉진 생체전기 기기 개발 |

산업통상자원부 |

2019.06.01~ 2022.12.31 |

주관기관 |

돼지유래 인공각막 |

|

유전자가위기술을 활용한 초고감도 극미량 핵산 체외진단 플랫폼 개발 |

중소벤처기업부 |

2020.07.16.~ |

주관기관 |

핵산 체외진단 키트 |

|

유전성 신장질환 형질전환 미니돼지 생산 |

농촌진흥청 |

2021.04.01.~ 2022.12.31 |

공동연구기관 |

신장병 |

| 선제적 위험대응을 위한 예측적 영상보안 핵심기술 개발 | 정보통신기획평가원 | 2019.04.01 ~ 2022.12.31 |

공동연구기관 | 선별관제 시스템 |

| (시흥시 지정과제)스마트 어린이집 모델 개발 및 실증 | 국토교통과학기술진흥원 | 2019.10.18 ~ 2022.12.31 |

공동연구기관 | 선별관제 시스템 |

| 국민 SOC 안전관리를 위한 재난상황 인지 데이터 연계지원 디지털 트윈 플랫폼 기술개발 | 정보통신기획평가원 | 2022.04.01 ~ 2025.12.31 |

주관연구기관 | 선별관제 시스템 |

5) 그 밖에 투자의사결정에 필요한 사항

| No. | 사업부문 | 특허명 | 출원번호 | 출원일 | 등록번호 | 등록일 | 만료일 |

| 1 | 현상기 | 토너충진장치의 토너공급제어방법 및 그 장치 | 제10-2002-0057200 | 2002.09.19 | 특허 제10-0478998호 | 2005.03.17 | 2022.09.19 |

| 2 | 카트리지의 토너충진장치 | 제10-2005-0021479 | 2005.03.15 | 특허 제10-0699523호 | 2007.03.19 | 2025.03.15 | |

| 3 | 커머스 | 유휴채널 활용 및 유휴채널 접근성 개선방법 | 제2013-137728 | 2013.11.13 | 특허 제10-1510811호 | 2015.04.03 | 2033.11.13 |

| 4 | 바이오 | 녹색 형광단백질을 발현하는 형질전환 돼지의 제조방법 | 제2003-0070031 | 2003.10.08 | 특허 제 10-0479704호 | 2005.03.21 | 2023.10.08 |

| 5 | 핵이식에 의한 동물의 복제란 제조방법 | 제2003-0014132 | 2003.03.06 | 특허 제 10-0500412호 | 2005.06.30 | 2023.03.06 | |

| 6 | 녹색 형광단백질을 발현하는 돼지 클론 체세포주의 제조방법 | 제2003-0034844 | 2003.05.30 | 특허 제 10-0502480호 | 2005.07.11 | 2023.05.30 | |

| 7 | 세포성 면역 억제를 위한 US2 단백질을 발현하는 돼지클론 체세포주의 제조방법 | 제2005-0028951 | 2005.04.07 | 특허 제 10-0789845호 | 2007.12.21 | 2025.04.07 | |

| 8 | CSF를 유선에서 발현하는 형질전환 복제 돼지 및 그의 제조방법 | 제2005-0078585 | 2005.08.26 | 특허 제 10-0790514호 | 2007.12.24 | 2025.08.26 | |

| 9 | hGM-CSF 유전자로 형질전환된 산양 체세포의 핵 이식된 복제수정란 및 이의 제조방법 | 제2006-0100639 | 2006.10.17 | 특허 제 10-0827324호 | 2008.04.28 | 2026.10.17 | |

| 10 | 세포성 면역 억제를 위한 인간 Fas L 단백질을 발현하는 형질전환 돼지 클론 체세포주 및 이를 이용한 형질전환 복제돼지 | 제2010-0012983 | 2010.02.11 | 특허 제10-1147409호 | 2012.05.11 | 2030.02.11 | |

| 11 | INS 유전자 녹아웃 당뇨병 또는 당뇨병 합병증 동물모델 및 이의 제조방법 | 제10-2016-0172849 | 2016.12.16 | 특허 제 10-1748575호 | 2017.06.13 | 2037.06.13 | |

| 12 | 인간 프로인슐린을 발현하는 형질전환 돼지 및 이의 제조방법 | 제10-2017-0124507 | 2017.09.26 | 특허 제 10-1833225호 | 2018.02.22 | 2038.02.22 | |

| 13 | 돼지유행성설사병 바이러스에 내성을 가지는 형질전환복제돼지 및 이의 제조방법 | 제10-2018-0109042 | 2018.09.12 | 특허 제 10-1961667호 | 2019.03.19 | 2039.03.19 | |

| 14 | 듀얼 타겟 단위를 포함하는 생체적합성 세포 모방형 나노 플랫 폼을 이용한 이식용 췌도 세포집단 조성물 |

제10-2019-0152122 | 2019.11.25 | 특허 제 10-2117394호 | 2019.11.25 | 2039.11.25 | |

| 15 | 각막의 탈세포화 방법 및 이를 통해 제조된 탈세포화 각막 | 제10-2021-0026133 | 2021.02.26 | 특허 제 10-2340508호 | 2021.12.14 | 2041.02.26 | |

| 16 |

TRANSGENIC CLONED PIGLET EXPRESSING HUMAN PROINSULIN AND METHOD OF PRODUCING THE SAME |

15/983,989 |

2018.05.21 |

US 11,149,284 (미국특허) |

2021.10.19 |

2041.10.19 |

|

| 17 | BcN | 인터넷망을 이용한 운수행정관리시스템 및 그의 이용방법 | 제10-2004-009940 | 2004.11.30 | 특허 제 10-0603547호 | 2006.07.13 | 2024.11.30 |

| 18 | 전문상담원이 퇴직공무원으로 이루어진 민원 종합상담센터 시스템 | 제10-2006-0127106 | 2006.12.13 | 특허 제 10-0734380호 | 2007.06.26 | 2026.12.13 | |

| 19 | 광통신 시스템에서의 광선로 이상 감지 및 즉각적 선로절체 방법과 그에 따른 광신호 전송장치 | 제10-2007-0094046 | 2007.09.17 | 특허 제 10-0829933호 | 2008.05.08 | 2027.09.17 | |

| 20 | 광선로 감시 및 절체 기능을 가지는 광통신 단말장비 | 제10-2011-0049588 | 2011.05.25 | 특허 제 10-1245845호 | 2013.03.14 | 2031.05.25 | |

| 21 | 양방향 동일 파장을 사용하는 광스위치 기능 내장형 광통신 단말장비 | 제10-2012-0071297 | 2012.06.29 | 특허 제10-1433808호 | 2014.08.19 | 2032.06.29 | |

| 22 | 단일의 바이 패스용 광 스위치를 구비한 광신호 송수신 네트워크 단말장치 및 그를 포함하는 단일 광섬유 라인 광 네트워크 이더넷 시스템 | 제10-2013-0039368 | 2013.04.10 | 특허 제10-1530655호 | 2015.06.16 | 2033.04.10 | |

| 23 | 환경감시기반 등급별 장애 예측 데이터를 생성하는 광신호 송수신 네트워크 단말장치 및 그를 포함하는 광 네트워크 이더넷 시스템 | 제10-2015-0108122 | 2015.07.30 | 특허 제 10-1806360호 | 2017.12.01 | 2035.07.30 | |

| 24 | 무선 억세스 포인트 장치로 식별자 히든 요청신호를 제공하는 통합 광통신 단말장치 및 그 것의 동작 방법 | 제10-2016-0077529 | 2016.06.21 | 특허 제 10-1927117호 | 2018.12.04 | 2036.06.21 | |

| 25 | 멀티 서비스 기능을 갖는 광통신 단말장치 | 제10-2017-0092929 | 2017.07.21 | 특허 제 10-2062742호 | 2019.12.30 | 2037.07.21 | |

| 26 | L2 스위치 장치 및 그것을 포함하는 영상 관제 시스템 | 제10-2019-0023274 | 2019.02.27 | 특허 제 10-2245006호 | 2021.04.21 | 2039.02.27 | |

| 27 | AI | 스쿨 존의 감시 영역의 영상 데이터를 분석하여 특정 범위의 전자 장치에 이상행동 메시지를 제공하는 네트워크 단말 장치 | 제10-2020-0041602 | 2020.04.06 | 특허 제 10-2197817호 | 2020.12.28 | 2040.04.06 |

7. 기타 참고사항

-당 보고서 작성 기준일 해당사항 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

| 주식회사 엠젠솔루션과 그 종속기업 | (단위 : 원) |

| 구 분 | 제 51 기 (2023년 3월말) |

제 50 기 (2022년말) |

제 49 기 (2021년말) |

|---|---|---|---|

| Ⅰ. 유동자산 | 45,815,075,532 | 50,253,770,225 | 50,158,021,499 |

| 현금및현금성자산 | 3,655,540,223 | 5,896,280,422 | 11,459,201,056 |

| 단기금융자산 | 11,266,192,736 | 11,068,392,736 | 9,384,984,084 |

| 매출채권및기타유동채권 | 23,940,853,084 | 25,899,557,827 | 23,937,082,021 |

| 재고자산 | 3,552,625,146 | 4,048,404,219 | 3,501,857,560 |

| 기타유동자산 | 2,152,066,841 | 2,053,455,532 | 1,385,027,142 |

| 계약자산 | 1,217,170,192 | 1,260,544,189 | 403,115,788 |

| 당기법인세자산 | 30,627,310 | 27,135,300 | 86,753,848 |

| Ⅱ. 비유동자산 | 27,434,295,566 | 25,703,734,199 | 25,666,040,177 |

| 기타비유동채권 | 1,347,873,118 | 1,264,612,472 | 871,719,281 |

| 기타비유동금융자산 | 401,420,113 | 401,420,113 | 724,327,949 |

| 투자부동산 | 991,023,901 | 995,075,406 | 1,011,281,428 |

| 유형자산 | 7,481,593,355 | 5,671,138,807 | 5,355,996,416 |

| 사용권자산 | 5,443,307,598 | 5,567,284,593 | 5,749,710,049 |

| 무형자산 | 9,496,645,042 | 9,543,910,375 | 10,198,495,060 |

| 이연법인세자산 | 2,272,432,439 | 2,260,292,433 | 1,754,509,994 |

| 자 산 총 계 | 73,249,371,098 | 75,957,504,424 | 75,824,061,676 |

| Ⅰ. 유동부채 | 25,080,069,296 | 26,413,763,869 | 27,458,520,710 |

| Ⅱ. 비유동부채 | 2,793,691,079 | 3,058,787,164 | 3,841,538,984 |

| 부 채 총 계 | 27,873,760,375 | 29,472,551,033 | 31,300,059,694 |

| Ⅰ. 지배기업 소유주 지분 | 45,375,610,723 | 46,484,953,391 | 44,524,001,982 |

| 자본금 | 15,600,505,000 | 15,600,505,000 | 14,767,172,500 |

| 자본잉여금 | 89,191,460,002 | 89,191,460,002 | 86,956,572,910 |

| 기타자본구성요소 | (3,943,616,794) | (3,974,714,240 | (3,861,574,665) |

| 기타포괄손익누계액 | 229,447,364 | 340,426,161 | 1,004,141,497 |

| 이익잉여금(결손금) | (55,702,184,849) | (54,672,723,532) | (54,342,310,260) |

| Ⅱ. 비지배지분 | - | - | - |

| 자 본 총 계 | 45,375,610,723 | 46,484,953,391 | 44,524,001,982 |

| 부 채 와 자 본 총 계 | 73,249,371,098 | 75,957,504,424 | 75,824,061,676 |

| 구 분 | 2023.01.01~ 2023.03.31 |

2022.01.01~ 2022.12.31 |

2021.01.01~ 2021.12.31 |

|---|---|---|---|

| 매출액 | 23,889,143,871 | 109,791,176,701 | 71,450,088,518 |

| 영업이익(손실) | (1,562,578,044) | 2,912,963,494 | 91,733,457 |

| 계속사업이익(손실) | (1,029,461,317) | (77,714,417) | 8,428,846,229 |

| 중단사업이익(손실) | - | (357,676,753) | (583,333,895) |

| 당기순이익(손실) | (1,029,461,317) | (435,391,170) | 7,845,512,334 |

| 지배회사지분순이익(손실) | (1,029,461,317) | (435,391,170) | 7,845,512,334 |

| 소수주주지분순이익(손실) | - | - | - |

| 주당순이익(손실)(원) | (33) | (15) | 266 |

| 연결에 포함된 회사수 | 3 | 3 | 4 |

[( )는 부(-)의 수치임]

주1) 연결에 포함된 3개 회사는 아래와 같습니다.

| 상호 | 소재지 | 설립일 | 주요사업 |

|---|---|---|---|

| 성우시구유한공사 | 중국 | 2003.07.08 | 프린트 현상기제조 |

| 은진무역유한공사 | 중국 | 2017.12.18 | 휘트니스센터 외 |

| 우성전자과기유한회사 | 중국 | 2021.03.19 | 전자설비 및 기타 주변기기 사출 및 조립 |

주2) 연결대상회사의 변동사항은 아래와 같습니다.

| 사업연도 | 연결에 포함된 회사명 | 전기대비 연결에 추가된 회사명 |

전기대비 연결에서 제외된 회사명 |

|---|---|---|---|

| 제 51 기 1분기 |

성우시구유한공사 | - | - |

| 은진무역유한공사 | |||

| 우성전자과기유한회사 | |||

| 제 50 기 전기 |

성우시구유한공사 | - | - |

| 은진무역유한공사 | |||

| 우성전자과기유한회사 | |||

| 제 49 기 전전기 |

성우시구유한공사 | 우성전자과기 유한회사 |

㈜아리랑에프앤비 |

| 은진무역유한공사 | |||

| 우성전자과기유한회사 |

2. 요약재무정보

| 주식회사 엠젠솔루션 | (단위 : 원) |

| 구 분 | 제 51 기 2023년 3월말 |

제 50 기 2022년말 |

제 49 기 2021년말 |

|---|---|---|---|

| Ⅰ. 유동자산 | 23,591,536,407 | 25,337,137,552 | 29,989,798,467 |

| 현금및현금성자산 | 2,607,071,550 | 3,473,886,333 | 9,078,569,289 |

| 단기금융자산 | 11,266,192,736 | 11,068,392,736 | 9,384,984,084 |

| 매출채권및기타유동채권 | 5,864,034,147 | 7,458,745,004 | 9,444,322,713 |

| 재고자산 | 959,767,087 | 481,269,192 | 720,442,746 |

| 기타유동자산 | 1,646,673,385 | 1,567,164,798 | 871,609,999 |

| 계약자산 | 1,217,170,192 | 1,260,544,189 | 403,115,788 |

| 당기법인세자산 | 30,627,310 | 27,135,300 | 86,753,848 |

| Ⅱ. 비유동자산 | 26,372,028,808 | 24,670,235,415 | 24,017,745,212 |

| 종속기업투자주식 | 6,952,464,000 | 6,952,464,000 | 6,952,464,000 |

| 기타비유동채권 | 969,090,741 | 901,231,335 | 515,600,405 |

| 기타비유동금융자산 | 401,420,113 | 401,420,113 | 724,327,949 |

| 투자부동산 | 991,023,901 | 995,075,406 | 1,011,281,428 |

| 유형자산 | 4,697,143,489 | 2,920,522,486 | 2,357,076,004 |

| 사용권자산 | 910,545,639 | 1,003,110,917 | 543,255,907 |

| 무형자산 | 9,476,483,192 | 9,522,553,425 | 10,159,229,525 |

| 이연법인세자산 | 1,973,857,733 | 1,973,857,733 | 1,754,509,994 |

| 자 산 총 계 | 49,963,565,215 | 50,007,372,967 | 54,007,543,679 |

| Ⅰ. 유동부채 | 6,204,379,583 | 5,572,489,218 | 9,578,160,967 |

| Ⅱ. 비유동부채 | 824,322,116 | 812,361,320 | 769,749,681 |

| 부 채 총 계 | 7,028,701,699 | 6,384,850,538 | 10,347,910,648 |

| Ⅰ. 자본금 | 15,600,505,000 | 15,600,505,000 | 14,767,172,500 |

| Ⅱ. 자본잉여금 | 90,587,890,497 | 90,587,890,491 | 88,353,003,399 |

| Ⅲ. 기타자본구성요소 | (3,943,616,794) | (3,974,714,240) | (3,861,574,665) |

| Ⅳ. 기타포괄손익누계액 | (908,880,957) | (908,880,957) | (585,973,121) |

| Ⅴ. 이익잉여금(결손금) | (58,401,034,224) | (57,682,277,865) | (55,012,995,082) |

| 자 본 총 계 | 42,934,863,516 | 43,622,522,429 | 43,659,633,031 |

| 부 채 와 자 본 총 계 | 49,963,535,215 | 50,007,372,967 | 54,007,543,679 |

| 종속·관계·공동기업 투자주식의 평가방법 주) | 원가법 | 원가법 | 원가법 |

| 구 분 | 2023.01.01~ 2023.03.31 |

2022.01.01~ 2022.12.31 |

2021.01.01 ~ 2021.12.31 |

|---|---|---|---|

| 매출액 | 4,530,610,993 | 27,332,467,657 | 16,408,943,367 |

| 영업이익(손실) | (1,051,090,531) | (812,937,773) | (1,410,210,545) |

| 계속사업이익(손실) | (718,756,359) | (2,416,583,928) | 6,650,689,967 |

| 중단사업이익(손실) | - | (357,676,753) | (523,864,529) |

| 당기순이익(손실) | (718,756,359) | (2,774,260,681) | 6,126,825,438 |

| 주당순이익(손실)(원) | (23) | (93) | 207 |

주) 회사는 종속기업 및 관계기업에 대한 투자자산에 대해서 기업회계기준서 제1027호에 따른 원가법을 선택하여 회계처리하였습니다

2. 연결재무제표

|

연결 재무상태표 |

|

제 51 기 1분기말 2023.03.31 현재 |

|

제 50 기말 2022.12.31 현재 |

|

(단위 : 백만원) |

|

제 51 기 1분기말 |

제 50 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

45,815,075,532 |

50,253,770,225 |

|

현금및현금성자산 |

3,655,540,223 |

5,896,280,422 |

|

단기금융자산 |

11,266,192,736 |

11,068,392,736 |

|

매출채권 및 기타채권 |

23,940,853,084 |

25,899,557,827 |

|

재고자산 |

3,552,625,146 |

4,048,404,219 |

|

기타유동자산 |

2,152,066,841 |

2,053,455,532 |

|

계약자산 |

1,217,170,192 |

1,260,544,189 |

|

당기법인세자산 |

30,627,310 |

27,135,300 |

|

비유동자산 |

27,434,295,566 |

25,703,734,199 |

|

기타비유동채권 |

1,347,873,118 |

1,264,612,472 |

|

기타포괄손익금융자산 |

401,420,113 |

401,420,113 |

|

투자부동산 |

991,023,901 |

995,075,406 |

|

유형자산 |

7,481,593,355 |

5,671,138,807 |

|

사용권자산 |

5,443,307,598 |

5,567,284,593 |

|

무형자산 |

9,496,645,042 |

9,543,910,375 |

|

이연법인세자산 |

2,272,432,439 |

2,260,292,433 |

|

자산총계 |

73,249,371,098 |

75,957,504,424 |

|

부채 |

||

|

유동부채 |

25,080,069,296 |

26,413,763,869 |

|

매입채무 및 기타채무 |

20,267,832,350 |

21,186,607,719 |

|

유동성리스부채 |

1,793,523,321 |

1,830,174,228 |

|

당기법인세부채 |

125,287,797 |

287,252,116 |

|

기타유동부채 |

828,474,240 |

1,369,920,397 |

|

계약부채 |

2,064,951,588 |

1,739,809,409 |

|

비유동부채 |

2,793,691,079 |

3,058,787,164 |

|

기타비유동채무 |

874,547,044 |

848,463,400 |

|

리스부채 |

1,789,825,090 |

2,122,972,716 |

|

순확정급여부 |

129,318,945 |

87,351,048 |

|

부채총계 |

27,873,760,375 |

29,472,551,033 |

|

자본 |

||

|

지배기업소유주자본 |

45,375,610,723 |

46,484,953,391 |

|

자본금 |

15,600,505,000 |

15,600,505,000 |

|

자본잉여금 |

89,191,460,002 |

89,191,460,002 |

|

기타자본구성요소 |

(3,943,616,794) |

(3,974,714,240) |

|

기타포괄손익누계액 |

229,447,364 |

340,426,161 |

|

이익잉여금(결손금) |

(55,702,184,849) |

(54,672,723,532) |

|

비지배지분 |

||

|

자본총계 |

45,375,610,723 |

46,484,953,391 |

|

자본과부채총계 |

73,249,371,098 |

75,957,504,424 |

|

연결 포괄손익계산서 |

|

제 51 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

제 50 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

(단위 : 백만원) |

|

제 51 기 1분기 |

제 50 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

23,889,143,871 |

23,889,143,871 |

21,871,538,664 |

21,871,538,664 |

|

매출원가 |

22,287,883,581 |

22,287,883,581 |

19,424,782,024 |

19,424,782,024 |

|

매출총이익 |

1,601,260,290 |

1,601,260,290 |

2,446,756,640 |

2,446,756,640 |

|

판매비와관리비 |

3,163,838,334 |

3,163,838,334 |

2,767,087,927 |

2,767,087,927 |

|

영업이익(손실) |

(1,562,578,044) |

(1,562,578,044) |

(320,331,287) |

(320,331,287) |

|

금융수익 |

159,191,432 |

159,191,432 |

33,056,075 |

33,056,075 |

|

금융비용 |

100,385,834 |

100,385,834 |

114,775,385 |

114,775,385 |

|

영업외수익 |

1,564,272,380 |

1,564,272,380 |

674,456,838 |

674,456,838 |

|

영업외비용 |

1,240,284,294 |

1,240,284,294 |

468,012,691 |

468,012,691 |

|

계속법인세비용차감전순이익(손실) |

(1,179,784,360) |

(1,179,784,360) |

(195,606,450) |

(195,606,450) |

|

계속사업법인세비용 |

(150,323,043) |

(150,323,043) |

||

|

계속사업당기순이익(손실) |

(1,029,461,317) |

(1,029,461,317) |

(195,606,450) |

(195,606,450) |

|

중단사업이익(손실) |

(32,310,438) |

(32,310,438) |

||

|

분기순이익(손실) |

(1,029,461,317) |

(1,029,461,317) |

(227,916,888) |

(227,916,888) |

|

기타포괄손익 |

(110,978,797) |

(110,978,797) |

103,204,502 |

103,204,502 |

|

후속적으로 당기손익으로 재분류될 수 있는 항목 |

(110,978,797) |

(110,978,797) |

92,024,678 |

92,024,678 |

|

해외사업환산손익 |

(110,978,797) |

(110,978,797) |

92,024,678 |

92,024,678 |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

11,179,824 |

11,179,824 |

||

|

기타포괄손익금융자산 공정가치 평가손익 |

11,179,824 |

11,179,824 |

||

|

종업원급여재측정요소 |

||||

|

당기총총포괄손익 |

(1,140,440,114) |

(1,140,440,114) |

(124,712,386) |

(124,712,386) |

|

당기순이익(손실)의 귀속 |

||||

|

지배회사소유주지분 |

(1,029,461,317) |

(1,029,461,317) |

(227,916,888) |

(227,916,888) |

|

당기총포괄손익의 귀속 |

||||

|

지배회사소유주지분 |

(1,140,440,114) |

(1,140,440,114) |

(124,712,386) |

(124,712,386) |

|

주당손익 |

||||

|

기본주당순이익(손실) (단위 : 원) |

(33) |

(33) |

(8) |

(8) |

|

기본주당계속사업이익(손실) (단위 : 원) |

(33) |

(33) |

(7) |

(7) |

|

기본주당중단사업이익(손실) (단위 : 원) |

(1) |

(1) |

||

|

희석주당이익(손실) (단위 : 원) |

(33) |

(33) |

(8) |

(8) |

|

희석계속영업주당이익(손실) (단위 : 원) |

(33) |

(33) |

(7) |

(7) |

|

희석중단영업주당이익(손실) (단위 : 원) |

(1) |

(1) |

||

|

연결 자본변동표 |

|

제 51 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

제 50 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

(단위 : 백만원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업 소유주지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

자본조정 |

기타포괄손익누계액 |

이익잉여금(결손금) |

지배기업 소유주지분 합계 |

||

|

2022.01.01 (기초자본) |

14,767,172,500 |

86,956,572,910 |

(3,861,574,665) |

1,004,141,497 |

(54,342,310,260) |

44,524,001,982 |

44,524,001,982 |

|

분기순이익(손실) |

(227,916,888) |

(227,916,888) |

(227,916,888) |

||||

|

종업원급여재측정요소 |

11,179,824 |

11,179,824 |

11,179,824 |

||||

|

해외사업환산손익 |

92,024,678 |

92,024,678 |

92,024,678 |

||||

|

주식매수선택권부여 |

9,172,116 |

9,172,116 |

9,172,116 |

||||

|

2022.03.31 (기말자본) |

14,767,172,500 |

86,956,572,910 |

(3,852,402,549) |

1,096,166,175 |

(54,559,047,324) |

44,408,461,712 |

44,408,461,712 |

|

2023.01.01 (기초자본) |

15,600,505,000 |

89,191,460,002 |

(3,974,714,240) |

340,426,161 |

(54,672,723,532) |

46,484,953,391 |

46,484,953,391 |

|

분기순이익(손실) |

(1,029,461,317) |

(1,029,461,317) |

(1,029,461,317) |

||||

|

종업원급여재측정요소 |

|||||||

|

해외사업환산손익 |

(110,978,797) |

(110,978,797) |

(110,978,797) |

||||

|

주식매수선택권부여 |

31,097,446 |

31,097,446 |

31,097,446 |

||||

|

2023.03.31 (기말자본) |

15,600,505,000 |

89,191,460,002 |

(3,943,616,794) |

229,447,364 |

(55,702,184,849) |

45,375,610,723 |

45,375,610,723 |

|

연결 현금흐름표 |

|

제 51 기 1분기 2023.01.01 부터 2023.03.31 까지 |

|

제 50 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

(단위 : 백만원) |

|

제 51 기 1분기 |

제 50 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

658,231,237 |

3,309,865,330 |

|

영업활동에서 창출된 현금흐름 |

772,705,362 |

3,460,861,609 |

|

계속사업당기순이익(손실) |

(1,029,461,317) |

(195,606,450) |

|

조정 |

1,802,166,679 |

3,656,468,059 |

|

이자수익의 수취 |

45,292,813 |

24,291,311 |

|

이자지급(영업) |

(16,172,364) |

(49,117,033) |

|

법인세납부(환급) |

(143,594,574) |

(111,751,200) |

|

중단사업에서 발생한 현금흐름 |

(14,419,357) |

|

|

투자활동현금흐름 |

(2,062,720,558) |

146,977,475 |

|

단기금융상품의 감소 |

2,000,000,000 |

3,300,000,000 |

|

단기대여금및수취채권의감소 |

3,000,000 |

4,100,000 |

|

금융자산수취채권의 감소 |

605,000,000 |

|

|

유형자산의 처분 |

4,545,455 |

|

|

단기금융상품의 증가 |

(2,124,800,000) |

(3,639,600,000) |

|

금융수취채권의 증가 |

(9,551,614) |

|

|

유형자산의 취득 |

(1,940,920,558) |

(86,583,797) |

|

무형자산의 취득 |

(10,757,500) |

|

|

임차보증금의 증가 |

(20,175,069) |

|

|

재무활동현금흐름 |

(556,537,741) |

(486,668,588) |

|

리스부채의 감소 |

(576,537,741) |

(486,668,588) |

|

임대보증금의 증가 |

20,000,000 |

|

|

외화표시 현금및현금성자산의 환율변동 효과 |

(279,713,136) |

(275,154,692) |

|

현금및현금성자산의 증가(감소) |

(2,240,740,198) |

2,695,019,525 |

|

기초현금및현금성자산 |

5,896,280,422 |

11,459,201,056 |

|

기말현금및현금성자산 |

3,655,540,224 |

14,154,220,581 |

3. 연결재무제표 주석

| 제 51기(당) 기 1분기 2023년 1월 1일부터 2023년 03월 31일까지 |

| 제 50기(전) 기 1분기 2022년 1월 1일부터 2022년 03월 31일까지 |

| 주식회사 엠젠솔루션(구, 주식회사 비엔지티)과 그 종속기업 |

1. 일반적 사항

주식회사 엠젠솔루션(구, 주식회사 비엔지티, 이하 "지배회사")과 연결재무제표 작성대상 종속기업인 성우시구유한공사, 은진무역유한공사 및 우성전자과기유한공사(이하 지배회사와 종속기업을 포함하여 "연결회사")의 일반사항은 다음과 같습니다.

(1) 지배회사의 개요

지배회사는 1973년 9월 21일 전자제품 메이커에 공급되는 고주파 코일, 트랜스포머등의제품을 제조ㆍ판매할 목적으로 설립되었으며, 1997년 6월에 코스닥시장에 상장되었습니다. 지배회사는 2004년 11월 15일자로 성우프린텍㈜, 2006년 11월 2일자로 베스트웨이텔레콤㈜, 2009년 8월 25일자로 ㈜자이텍과 ㈜엔지인터내셔날텔레콤 및 2009년 12월 7일자로 평전궤도㈜를 흡수합병하였고, 2012년 11월 12일에 ㈜엠젠, 2013년 12월 27일자로 ㈜코리아아이티솔루션, 2021년 11월 16일자로 ㈜유니콤넷을 합병하였습니다. 지배회사는 보고기간 종료일 현재 현상기사업(ICT사업), 홈IoT사업, BcN&AI사업(광대역통신망 구축사업 등), Bio사업(바이오 이종장기 사업 등) 등을 영위하고 있습니다.

지배회사의 상호는 2000년 3월 16일에 "대신전연(주)"에서 "지이티(주)"로, 2004년 5월 27일에 "에스인포텍(주)"로, 2010년 3월 26일에 "(주)지아이블루"로, 2015년 3월 26일에 "(주)엠젠플러스"로 변경되었으며, 2021년 11월 16일에 "(주)비엔지티"로, 2023년 3월 24일에 "(주)엠젠솔루션"으로 변경되었습니다.

지배회사는 2022년 10월 25일 한국거래소 코스닥시장 본부의 상장유지 결정에 따라 주권매매거래정지가 해제 되었습니다.

지배회사는 설립일 이후 수차의 증자ㆍ감자 및 합병의 결과 보고기간 종료일 현재 지배회사의 자본금은 15,601백만원이며, 주요 주주현황은 다음과 같습니다.

| 주 주 명 | 주 식 수 | 지 분 율 | 비 고 |

|---|---|---|---|

| 트렌스젠바이오㈜ | 4,500,000 | 14.42% | 최대주주 |

| ㈜씨피홀딩스 | 2,077,530 | 6.66% | - |

| 기타 | 24,623,480 | 78.92% | - |

| 합 계 | 31,201,010 | 100.00% | - |

(2) 보고기간 종료일 현재 종속기업 현황은 다음과 같습니다.

| <당분기말> | (단위: 원) |

| 회사명 | 소재지 | 지배지분율 | 결산월 | 주요사업 |

|---|---|---|---|---|

| 성우시구 유한공사 | 중국 | 100% | 12월 | 레이저프린터 및 시구와 유관 전자부품 생산 |

| 은진무역 유한공사(*1) | 중국 | 100% | 12월 | 휘트니스센터 외 |

| 우성전자과기 유한회사(*1) | 중국 | 100% | 12월 | 전자설비 및 기타 주변기기 사출 및 조립 |

(*1) 성우시구 유한공사가 지분의 100%를 보유하고 있습니다.

| <전기말> | (단위: 원) |

| 회사명 | 소재지 | 지배지분율 | 결산월 | 주요사업 |

|---|---|---|---|---|

| 성우시구 유한공사 | 중국 | 100% | 12월 | 레이저프린터 및 시구와 유관 전자부품 생산 |

| 은진무역 유한공사 | 중국 | 100% | 12월 | 휘트니스센터 외 |

| 우성전자과기 유한회사 | 중국 | 100% | 12월 | 전자설비 및 기타 주변기기 사출 및 조립 |

(3) 보고기간 종료일 현재 종속기업의 주요 재무현황은 다음과 같습니다.

| <당분기> | (단위: 원) |

| 구분 | 성우시구 유한공사 |

은진무역 유한공사 |

우성전자과기 유한회사 |

|---|---|---|---|

| 자산 | 34,899,273,531 | 172,335,409 | 6,832,421,135 |

| 부채 | 22,898,970,184 | 1,196,625,510 | 4,402,279,384 |

| 자본 | 12,000,303,347 | (1,024,290,101) | 2,430,141,751 |

| 매출액 | 19,947,362,278 | - | 607,620,749 |

| 분기순이익(손실) | (25,531,130) | (55,593) | (581,457,385) |

| 총포괄순이익(손실) | (25,531,130) | (55,593) | (581,457,385) |

| <전기> | (단위: 원) |

| 구분(*) | 성우시구 유한공사 |

은진무역 유한공사 |

우성전자과기 유한회사 |

|---|---|---|---|

| 자산 | 38,259,508,492 | 165,382,453 | 7,366,866,003 |

| 부채 | 26,297,429,282 | 1,147,970,880 | 4,532,071,571 |

| 자본 | 11,962,079,210 | (982,588,427) | 2,834,794,432 |

| 매출액 | 17,343,972,402 | - | 1,598,727,813 |

| 분기순이익(손실) | 338,419,060 | (32,970,027) | (92,060,243) |

| 총포괄순이익(손실) | 338,419,060 | (32,970,027) | (92,060,243) |

(*) 자산 및 부채는 전기말 금액이며, 매출, 당기순손익, 총포괄손익은 전분기 금액입니다.

2. 중요한 회계정책

2.1 연결재무제표 작성기준

연결회사의 2023년 3월 31일로 종료하는 3개월 보고기간에 대한 요약분기연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 요약분기연결재무제표는 보고기간말인 2023년 3월 31일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

중간요약연결재무제표는 연차재무제표에 기재할 것으로 요구되는 모든 정보 및 주석사항을 포함하고 있지 아니하므로, 2022년 12월 31일로 종료되는 회계기간에 대한 연차재무제표의 정보도 함께 참고하여야 합니다.

한국채택국제회계기준은 연결재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2023년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은없습니다.

(2) 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책 정보를 정의하고 이를 공시하도록 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은없습니다.

(3) 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은없습니다.

(4) 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은없습니다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은없습니다.

(6) 기업회계기준서 제1001호 '재무제표 표시' - 행사가격 조정 조건이 있는 금융부채 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은없습니다.

2.2.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 없습니다.

2.3 회계정책

요약분기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.2.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.3.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

연결재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 연결회사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을유발할 수 있는 유의적인 위험을 내포하고 있습니다.

요약연결분기재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 재무위험관리

(1) 금융위험관리

연결회사의 재무부문은 영업을 관리하고 국내외 금융시장의 접근을 조직하며, 각 위험의 범위와 규모를 분석하여 연결회사의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있습니다. 이러한 위험들은 시장위험(통화위험, 공정가치이자율위험 및 가격위험 포함), 신용위험, 유동성위험 및 현금흐름이자율위험을 포함하고 있습니다.

ⓛ 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있기 때문에 외환 위험, 특히 미국달러화와 관련된 환율 변동 위험에 노출되어 있습니다. 환위험은 미래예상거래, 인식된 자산과 부채, 해외사업장에 대한 순투자와 관련하여 발생하고 있습니다.

경영진은 연결회사의 거래와 관련하여 기능통화에 대한 외환 위험을 관리하도록 하는 정책을 수립하고 있습니다.

보고기간 종료일 현재 기능통화 이외의 주요 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (원화단위: 원) |

| 구 분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 외화금액 | 원화금액 | 환산손익 | 외화금액 | 원화금액 | 환산손익 | |

| 외화금융자산: | ||||||

| 외화보통예금 | $2,083,825.29 | 2,716,891,412 | 46,612,729 | $2,401,838.12 | 3,041,185,318 | 120,889,494 |

| 외화정기예금 | $2,000,000.00 | 2,607,600,000 | 73,000,000 | $2,000,000.00 | 2,534,600,000 | (91,680,000) |

| 외화매출채권 | $17,397,672.82 | 18,293,334,223 | 616,148,293 | $15,901,770.93 | 20,152,314,299 | (607,643,631) |

| 외화미수금 | $6,759.06 | 8,812,462 | 102,302 | $10,378.53 | 13,152,711 | - |

| 소 계 | $21,488,257.17 | 23,626,638,097 | 735,863,324 | $20,313,987.58 | 25,741,252,328 | (578,434,137) |

| 외화금융부채: | ||||||

| 외화매입채무 | $11,268,359.46 | 11,193,073,248 | (167,510,456) | $10,085,634.23 | 12,781,524,260 | (78,444,305) |

| 외화미지급금 | $677,479.51 | 883,297,785 | 9,944,972 | $1,152.07 | 1,460,019 | (50,130,816) |

| 소 계 | $11,945,838.97 | 12,076,371,033 | (157,565,484) | $10,086,786.30 | 12,782,984,279 | (128,575,121) |

연결회사는 미국의 통화(USD)에 주로 노출되어 있으며 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간 종료일 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 10% 변동 시 환율변동이 세전손익에미치는 영향은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승 시 | 10% 하락 시 | 10% 상승 시 | 10% 하락 시 | |

| USD/원 | 1,244,140,485 | (1,244,140,485) | 1,295,826,805 | (1,295,826,805) |

상기 민감도분석은 보고기간 종료일 현재 연결회사의 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

② 이자율위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다. 보고기간 종료일 현재 연결회사는 변동금리부 조건의 차입금이 없으며, 기타 변동금리부 예금 등에서 발생하는 이자율 위험은 중요하지 않습니다.

③ 가격위험

연결회사는 전략적 목적 등으로 상장 및 비상장주식에 투자하고 있습니다. 출자지분은 공정가치로 평가하고 있으며 보고기간 종료일 현재 가격변동위험에 노출된 출자지분의 장부금액은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 출자지분 | 401,420,113 | 401,420,113 |

보고기간 종료일 현재 지분증권 등의 주가가 5% 변동 시 보고기간 중 세전포괄손익에 미치는 영향은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| 기타포괄손익금융자산 | 20,071,006 | (20,071,006) | 20,071,006 | (20,071,006) |

④ 신용위험