|

|

대표이사확인서명_230502 |

정 정 신 고 (보고)

| 2023년 05월 03일 |

1. 정정대상 공시서류 : 투자설명서

2. 정정대상 공시서류의 최초제출일 : 2023년 05월 02일

3. 정정사유 : 행사가액 확정에 따른 정정

4. 정정사항

| 항 목 | 정 정 전 | 정 정 후 |

|---|---|---|

| ※ 금번 정정사항은 행사가액 확정에 따른 정정사항으로서, 정정사항 확인의 편의를 위해 정정사항은 '빨간색' 글씨체를 사용하여 기재하였습니다. ※ 요약정보는 본문의 정정사항을 반영하였으며, 정오표를 별도로 기재하지 않았습니다. ※ 단순 오타인 경우 별도의 색깔 표시 없이 정정하였습니다. |

||

| [공통 정정사항] | 행사가액 : 1,517원(예정) | 행사가액 : 1,517원(확정) |

| 제1부 모집 또는 매출에 관한 사항 | ||

| I. 모집 또는 매출에 관한 일반사항 | ||

| 1. 공모개요 | (주1) 정정 전 | (주1) 정정 후 |

| 3. 공모가격 결정방법 | (주2) 정정 전 | (주2) 정정 후 |

| II. 증권의 주요 권리내용 |

(주3) 정정 전 | (주3) 정정 후 |

(주1) 정정 전

| 회 차 : 10 | (단위: 원) |

| 항목 | 내용 | ||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사채의 명칭 | 제10회 무기명식 이권부 무보증 신주인수권부사채 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 구 분 | (1) 무기명식 이권부 무보증 신주인수권부사채 (2) 분리형 신주인수권부사채 (3) 현금납입 및 사채대용납입형 신주인수권부사채 |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 권면총액 | 20,000,000,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 할인율(%) | - | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 발행수익율(%) | 6.00% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 모집 또늠 매출가액 | 각 사채권면금액의 100% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 모집 또는 매출총액 | 20,000,000,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 각 사채의 금액 | "본 사채"의 경우 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않습니다. | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 이자율 | 연리이자율(%) | 3.00% | |||||||||||||||||||||||||||||||||||||||||||||||||

| 변동금리부 사채이자율 |

- | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 표면이율을 적용한 연간 이자의 1/4씩 후급하며 이자지급기일은 아래와 같습니다. 다만, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일에 이자를 지급하고 이자지급기일 이후의 이자는 계산하지 아니합니다. | |||||||||||||||||||||||||||||||||||||||||||||||||

| 이자지급 기한 |

2023년 08월 11일, 2023년 11월 11일, 2024년 02월 11일, 2024년 05월 11일, 2024년 08월 11일, 2024년 11월 11일, |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 나이스신용평가(주) | |||||||||||||||||||||||||||||||||||||||||||||||||

| 평가일자 | 2023년 03월 29일 / 2023년 03월 29일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 평가결과등급 | B0(부정적) / B-(Stable) | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 주관회사의 분석 |

대표주관명 | 케이비증권(주) | |||||||||||||||||||||||||||||||||||||||||||||||||

| 분석일자 | 2023년 03월 30일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 상환방법 및 기한 | 상환방법 |

(1) 만기상환

가. 조기상환청구금액 : 각 전자등록금액의 100% 나. 청구장소 : “발행회사”의 본점 (예탁자인 경우 한국예탁결제원) 다. 청구기간 및 청구방법 : 각 조기상환기일 전 60일 이후부터 조기상환기일 전 30일까지의 기간에 사채권자가 고객계좌에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 조기상환을 청구하고 자기계좌에 전자등록된 경우에는 한국예탁결제원에 조기상환을 청구하면 한국예탁결제원이 이를 취합하여 청구장소에 조기상환을 청구한다. 단, 조기상환 청구기간의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지로 한다. 라. 지급장소 : 하나은행 송도GCF지점 |

|||||||||||||||||||||||||||||||||||||||||||||||||

| 상환기한 | 2026년 05월 11일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 권리행사로 인해 발행되는 지분증권의 종류 및 내용 |

이원다이애그노믹스(주) 기명식 보통주 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 행사가액, 행사비율, 행사기간 등 신주인수권의 조건요약 |

(1) 행사가액 : 1,517원(예정) "본 사채" 발행을 위한 "발행회사"의 최초 이사회결의일(2023년 03월 30일)의 전일(2023년 03월 29일)을 기산일로 하여 소급하여 산정한 다음 각 목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 원단위 미만은 절상한다. 단, "행사가액"이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 "행사가액"으로 한다. 가. "발행회사"의 보통주의 1개월 "가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다. 이하 같다), 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액 나. "발행회사"의 보통주의 최근일 "가중산술평균주가" 다. "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가"

가. "본 사채"는 분리형 신주인수권부사채로 "현금납입" 또는 "사채대용납입" 모두 가능합니다. 나. 최초 발행되는 분리된 신주인수권증권의 "행사비율"은 100%로 "신주인수권증권" 1주당 주식 1주의 "신주인수권"이 부여됩니다. 다. 행사가액 조정에 따라 "신주인수권증권"의 "행사비율"은 변경될 수 있으며, 이 경우 변경된 "행사비율"로 발행되는 주식의 발행가액의 합계액은 "본 사채"의 발행가액의 합계액의 100%를 초과할 수 없습니다. 단, "본 사채"는 각 청약자에게 건별 배정되며, 행사청구 시 소수점 이하의 단수주에 대해서는 배정하지 않고 미발행되므로, 각각 배정된 신주인수권 행사로 인해 발행되는 주식의 발행가액의 총합계액은 "본 사채"의 발행가액의 합계액에 미달될 수 있습니다. 라. 동일인이 2 이상의 신주인수권증권으로 신주인수권 행사청구 시에는 행사비율을 반영하여 산정한 각 "신주인수권증권"에 부여된 "신주인수권"을 합산 후 소수점 이하의 신주인수권은 절사합니다. 가. "본 사채"의 신주인수권증권을 소유한 자가 신주인수권 행사청구를 하기 전에 발행회사가 아래 (i) 또는 (ii)의 발행 당시 “시가”를 하회하는 발행가액으로(i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 아래와 같이 행사가액을 조정합니다. 본 사유에 따른 “행사가액”의 조정일은 (i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 합니다. 단, 유무상증자를 병행 실시하는 경우, 유상증자의 1주당 발행가격이 조정 전 행사가격을 상회하는 때에는 유상증자에 의한 신발행주식수는 행사가격 조정에 적용하지 아니하고 무상증자에 의한 신발행주식수만 적용합니다.

나. 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직전에 “신주인수권증권”이 행사되어 전액 주식으로 인수되었더라면 “신주인수권증권” 소지자가 가질 수 있었던 주식 수가 행사주식수가 되도록 “행사가액”을 조정합니다. 본 사유에 따른 “행사가액” 조정일은 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등의 기준일로 합니다. 다. 단, 위 나. 의 조정사유 중 감자 및 주식병합의 경우에 있어서는, 감자 및 주식병합 등을 위한 주주총회 결의일 전일을 기산일로 하여 「증권의 발행 및 공시 등에 관한 규정」 제5-22조 제1항 본문의 규정에 의하여 산정(제3호는 제외)한 가액(이하 “산정가액”이라 함)이 액면가액 미만이면서 기산일 전에 행사가격을 액면가액으로 이미 조정한 경우(행사가격을 액면가액 미만으로 조정할 수 있는 경우는 제외함)에는 조정 후 행사가격은 산정가액을 기준으로 감자 및 주식병합 등으로 인한 조정비율만큼 상향 조정한 가액 이상으로 조정합니다. 라. 위 가. 및 나.와는 별도로 “본 사채” 발행 후 매 3개월이 경과한 날(2023년 08월 11일, 2023년 11월 11일, 2024년 02월 11일, 2024년 05월 11일, 2024년 08월 11일, 2024년 11월 11일, 2025년 02월 11일, 2025년 05월 11일, 2025년 08월 11일, 2025년 11월 11일, 2026년 02월 11일)을 행사가격 조정일로 하고, 각 행사가격 조정일 직전 영업일을 기산일로 하여 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가 중 가장 낮은 가격이 해당 조정일 직전 영업일 현재의 행사가격보다 낮은 경우 동 낮은 가격을 새로운 행사가격으로 합니다. 단, 행사가격의 최저 조정한도는 “본 사채” 발행 당시 행사가액의 70% 이상으로 합니다. (단, 조정일 전에 신주의 할인발행 또는 감자 등의 사유로 행사가격을 이미 조정한 경우에는 이를 감안하여 산정합니다.) 마. 위 가. 내지 라.에 의하여 조정된 행사가격이 주식의 액면가 이하일 경우에는 액면가를 행사가격으로 하며, 각 신주인수권부사채에 부여된 신주인수권의 행사로 인하여 발행할 주식의 발행가액의 합계액은 각 신주인수권부사채의 발행가액을 초과할 수 없습니다. 바. 위 각목의 산식에 의한 조정 후 행사가격 중 원단위 미만은 절상합니다. 사. 위 각목의 사유에 의한 "행사가액" 조정에 따라, 조정된 행사가격으로 신주인수권이 행사되었을 경우 합산된 주식발행금액을 동일하게 하기 위하여, 신주인수권증권1주당 행사비율을 아래와 같이 조정한다.

|

||||||||||||||||||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2023년 04월 27일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 등 록 기 관 | 한국예탁결제원 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 원리금 지급대행기관 |

회 사 명 | 하나은행 송도GCF지점 | |||||||||||||||||||||||||||||||||||||||||||||||||

| 기타사항 | 1) "본 사채"의 상장예정일은 2023년 05월 11일, "신주인수권증권"의 상장예정일은 2023년 05월 25일입니다. 신주인수권에 관한 자세한 사항은 본 증권신고서 중 "제1부 모집 또는 매출에 관한 사항 - Ⅱ. 증권의 주요 권리내용"을 참고하시기 바랍니다. 2) 증권신고서의 효력 발생 유·무에 따라 "본 사채"의 공모일정이 변경될 수 있습니다. 3) "본 사채"의 연리이자율 연 3.00%는 표면이율을 의미하며, 발행수익률 3개월 복리 연 6.00%는 만기보장수익률(YTM)을 의미합니다. 4) 조기상환일에 상환할 채권의 조기상환수익률(YTP) 및 만기까지 보유한 채권의 만기보장수익률(YTM)은 3개월 복리 연 6.00%로 합니다. 5) "본 사채"의 청약기간은 아래와 같습니다. - 일반공모: 2023년 05월 08일 ~ 2023년 05월 09일 (2영업일간) 6) 상기 권리행사가격은 예정가격으로, 확정 발행가액은 일반공모 청약일전 3거래일(2023년 05월 02일)에 확정되어 "발행회사" 홈페이지(http://www.edgc.com)에 2023년 05월 03일 공고될 예정입니다. 7) 일반공모 청약은 "모집주선회사"인 케이비증권(주)의 본·지점, 홈페이지 및 HTS, MTS 등에서 가능합니다. 8) 본 신주인수권부사채의 신주인수권 행사에 있어, 한국예탁결제원 및 명의개서 대행기관의 업무규정상 1개월 동안 행사된 신주인수권에 의한 신주발행 물량을 매월 말일까지 일괄적으로 취합하여 정기적으로 상장업무를 진행할 예정입니다. 이에 따라 신주의 환금성이 행사 즉시 주어지지 않아, 신주의 매매에 제약이 있을 수 있습니다. 또한 명의개서대행기관 및 한국거래소 등 관계기관의 협의에 따라 상장시기가 늦추어 질 수도 있음을 충분히 숙지하시기 바랍니다. |

||||||||||||||||||||||||||||||||||||||||||||||||||

...

(후략)

(주1) 정정 후

| 회 차 : 10 | (단위: 원) |

| 항목 | 내용 | ||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사채의 명칭 | 제10회 무기명식 이권부 무보증 신주인수권부사채 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 구 분 | (1) 무기명식 이권부 무보증 신주인수권부사채 (2) 분리형 신주인수권부사채 (3) 현금납입 및 사채대용납입형 신주인수권부사채 |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 권면총액 | 20,000,000,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 할인율(%) | - | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 발행수익율(%) | 6.00% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 모집 또늠 매출가액 | 각 사채권면금액의 100% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 모집 또는 매출총액 | 20,000,000,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 각 사채의 금액 | "본 사채"의 경우 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않습니다. | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 이자율 | 연리이자율(%) | 3.00% | |||||||||||||||||||||||||||||||||||||||||||||||||

| 변동금리부 사채이자율 |

- | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 표면이율을 적용한 연간 이자의 1/4씩 후급하며 이자지급기일은 아래와 같습니다. 다만, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일에 이자를 지급하고 이자지급기일 이후의 이자는 계산하지 아니합니다. | |||||||||||||||||||||||||||||||||||||||||||||||||

| 이자지급 기한 |

2023년 08월 11일, 2023년 11월 11일, 2024년 02월 11일, 2024년 05월 11일, 2024년 08월 11일, 2024년 11월 11일, |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 나이스신용평가(주) | |||||||||||||||||||||||||||||||||||||||||||||||||

| 평가일자 | 2023년 03월 29일 / 2023년 03월 29일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 평가결과등급 | B0(부정적) / B-(Stable) | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 주관회사의 분석 |

대표주관명 | 케이비증권(주) | |||||||||||||||||||||||||||||||||||||||||||||||||

| 분석일자 | 2023년 03월 30일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 상환방법 및 기한 | 상환방법 |

(1) 만기상환

가. 조기상환청구금액 : 각 전자등록금액의 100% 나. 청구장소 : “발행회사”의 본점 (예탁자인 경우 한국예탁결제원) 다. 청구기간 및 청구방법 : 각 조기상환기일 전 60일 이후부터 조기상환기일 전 30일까지의 기간에 사채권자가 고객계좌에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 조기상환을 청구하고 자기계좌에 전자등록된 경우에는 한국예탁결제원에 조기상환을 청구하면 한국예탁결제원이 이를 취합하여 청구장소에 조기상환을 청구한다. 단, 조기상환 청구기간의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지로 한다. 라. 지급장소 : 하나은행 송도GCF지점 |

|||||||||||||||||||||||||||||||||||||||||||||||||

| 상환기한 | 2026년 05월 11일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 권리행사로 인해 발행되는 지분증권의 종류 및 내용 |

이원다이애그노믹스(주) 기명식 보통주 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 행사가액, 행사비율, 행사기간 등 신주인수권의 조건요약 |

(1) 행사가액 : 1,517원(확정) "본 사채" 발행을 위한 "발행회사"의 최초 이사회결의일(2023년 03월 30일)의 전일(2023년 03월 29일)을 기산일로 하여 소급하여 산정한 다음 각 목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 원단위 미만은 절상한다. 단, "행사가액"이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 "행사가액"으로 한다. 가. "발행회사"의 보통주의 1개월 "가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다. 이하 같다), 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액 나. "발행회사"의 보통주의 최근일 "가중산술평균주가" 다. "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가"

가. "본 사채"는 분리형 신주인수권부사채로 "현금납입" 또는 "사채대용납입" 모두 가능합니다. 나. 최초 발행되는 분리된 신주인수권증권의 "행사비율"은 100%로 "신주인수권증권" 1주당 주식 1주의 "신주인수권"이 부여됩니다. 다. 행사가액 조정에 따라 "신주인수권증권"의 "행사비율"은 변경될 수 있으며, 이 경우 변경된 "행사비율"로 발행되는 주식의 발행가액의 합계액은 "본 사채"의 발행가액의 합계액의 100%를 초과할 수 없습니다. 단, "본 사채"는 각 청약자에게 건별 배정되며, 행사청구 시 소수점 이하의 단수주에 대해서는 배정하지 않고 미발행되므로, 각각 배정된 신주인수권 행사로 인해 발행되는 주식의 발행가액의 총합계액은 "본 사채"의 발행가액의 합계액에 미달될 수 있습니다. 라. 동일인이 2 이상의 신주인수권증권으로 신주인수권 행사청구 시에는 행사비율을 반영하여 산정한 각 "신주인수권증권"에 부여된 "신주인수권"을 합산 후 소수점 이하의 신주인수권은 절사합니다. 가. "본 사채"의 신주인수권증권을 소유한 자가 신주인수권 행사청구를 하기 전에 발행회사가 아래 (i) 또는 (ii)의 발행 당시 “시가”를 하회하는 발행가액으로(i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 아래와 같이 행사가액을 조정합니다. 본 사유에 따른 “행사가액”의 조정일은 (i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 합니다. 단, 유무상증자를 병행 실시하는 경우, 유상증자의 1주당 발행가격이 조정 전 행사가격을 상회하는 때에는 유상증자에 의한 신발행주식수는 행사가격 조정에 적용하지 아니하고 무상증자에 의한 신발행주식수만 적용합니다.

나. 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직전에 “신주인수권증권”이 행사되어 전액 주식으로 인수되었더라면 “신주인수권증권” 소지자가 가질 수 있었던 주식 수가 행사주식수가 되도록 “행사가액”을 조정합니다. 본 사유에 따른 “행사가액” 조정일은 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등의 기준일로 합니다. 다. 단, 위 나. 의 조정사유 중 감자 및 주식병합의 경우에 있어서는, 감자 및 주식병합 등을 위한 주주총회 결의일 전일을 기산일로 하여 「증권의 발행 및 공시 등에 관한 규정」 제5-22조 제1항 본문의 규정에 의하여 산정(제3호는 제외)한 가액(이하 “산정가액”이라 함)이 액면가액 미만이면서 기산일 전에 행사가격을 액면가액으로 이미 조정한 경우(행사가격을 액면가액 미만으로 조정할 수 있는 경우는 제외함)에는 조정 후 행사가격은 산정가액을 기준으로 감자 및 주식병합 등으로 인한 조정비율만큼 상향 조정한 가액 이상으로 조정합니다. 라. 위 가. 및 나.와는 별도로 “본 사채” 발행 후 매 3개월이 경과한 날(2023년 08월 11일, 2023년 11월 11일, 2024년 02월 11일, 2024년 05월 11일, 2024년 08월 11일, 2024년 11월 11일, 2025년 02월 11일, 2025년 05월 11일, 2025년 08월 11일, 2025년 11월 11일, 2026년 02월 11일)을 행사가격 조정일로 하고, 각 행사가격 조정일 직전 영업일을 기산일로 하여 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가 중 가장 낮은 가격이 해당 조정일 직전 영업일 현재의 행사가격보다 낮은 경우 동 낮은 가격을 새로운 행사가격으로 합니다. 단, 행사가격의 최저 조정한도는 “본 사채” 발행 당시 행사가액의 70% 이상으로 합니다. (단, 조정일 전에 신주의 할인발행 또는 감자 등의 사유로 행사가격을 이미 조정한 경우에는 이를 감안하여 산정합니다.) 마. 위 가. 내지 라.에 의하여 조정된 행사가격이 주식의 액면가 이하일 경우에는 액면가를 행사가격으로 하며, 각 신주인수권부사채에 부여된 신주인수권의 행사로 인하여 발행할 주식의 발행가액의 합계액은 각 신주인수권부사채의 발행가액을 초과할 수 없습니다. 바. 위 각목의 산식에 의한 조정 후 행사가격 중 원단위 미만은 절상합니다. 사. 위 각목의 사유에 의한 "행사가액" 조정에 따라, 조정된 행사가격으로 신주인수권이 행사되었을 경우 합산된 주식발행금액을 동일하게 하기 위하여, 신주인수권증권1주당 행사비율을 아래와 같이 조정한다.

|

||||||||||||||||||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2023년 05월 11일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 등 록 기 관 | 한국예탁결제원 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 원리금 지급대행기관 |

회 사 명 | 하나은행 송도GCF지점 | |||||||||||||||||||||||||||||||||||||||||||||||||

| 기타사항 | 1) "본 사채"의 상장예정일은 2023년 05월 11일, "신주인수권증권"의 상장예정일은 2023년 05월 25일입니다. 신주인수권에 관한 자세한 사항은 본 증권신고서 중 "제1부 모집 또는 매출에 관한 사항 - Ⅱ. 증권의 주요 권리내용"을 참고하시기 바랍니다. 2) 증권신고서의 효력 발생 유·무에 따라 "본 사채"의 공모일정이 변경될 수 있습니다. 3) "본 사채"의 연리이자율 연 3.00%는 표면이율을 의미하며, 발행수익률 3개월 복리 연 6.00%는 만기보장수익률(YTM)을 의미합니다. 4) 조기상환일에 상환할 채권의 조기상환수익률(YTP) 및 만기까지 보유한 채권의 만기보장수익률(YTM)은 3개월 복리 연 6.00%로 합니다. 5) "본 사채"의 청약기간은 아래와 같습니다. - 일반공모: 2023년 05월 08일 ~ 2023년 05월 09일 (2영업일간) 6) 상기 권리행사가격은 확정가격으로, 확정 발행가액은 일반공모 청약일전 3거래일(2023년 05월 02일)에 확정되어 "발행회사" 홈페이지(http://www.edgc.com)에 2023년 05월 03일 공고될 예정입니다. 7) 일반공모 청약은 "모집주선회사"인 케이비증권(주)의 본·지점, 홈페이지 및 HTS, MTS 등에서 가능합니다. 8) 본 신주인수권부사채의 신주인수권 행사에 있어, 한국예탁결제원 및 명의개서 대행기관의 업무규정상 1개월 동안 행사된 신주인수권에 의한 신주발행 물량을 매월 말일까지 일괄적으로 취합하여 정기적으로 상장업무를 진행할 예정입니다. 이에 따라 신주의 환금성이 행사 즉시 주어지지 않아, 신주의 매매에 제약이 있을 수 있습니다. 또한 명의개서대행기관 및 한국거래소 등 관계기관의 협의에 따라 상장시기가 늦추어 질 수도 있음을 충분히 숙지하시기 바랍니다. |

||||||||||||||||||||||||||||||||||||||||||||||||||

...

(후략)

(주2) 정정 전

가. 공모가격에 관한 사항

본 신주인수권부사채의 발행과 관련된 공모가격 결정방법은 발행회사인 당사와 모집주선회사 간의 협의에 의한 확정가 지정방법으로, 표면금리 연 3.00%, 사채권에 대한 만기보장수익률 3개월 복리 연 6.00%를 적용하여 각 사채권면금액의 100.00%로 액면발행합니다.

나. 신주인수권의 가치산정에 관한 사항

당사 및 본 신주인수권부사채 발행의 모집주선회사는 본 신주인수권부사채의 신주인수권가치산정을 위한 분석을 실시하였습니다. 기본분석은 블랙-숄즈의 옵션가격결정모형을 이용하였으며, 아래에 제시된 본 신주인수권부사채의 신주인수권 가치는 이사회 결의일 직전 영업일을 기준으로 분석되었으므로, 실제 가치는 사채 발행 후 변동될 수 있음을 투자 시 유의하시기 바랍니다.

1) 가치산정의 목적

이원다이애그노믹스(주) 제10회 무보증 분리형 신주인수권부사채의 신주인수권 이론가치산출

2) 발행조건

| 신주인수권 가격 결정변수 |

신주인수권 가격 결정변수의 내용 | 비 고 |

|---|---|---|

| 기초자산 | 이원다이애그노믹스(주) 보통주 (A245620) | - |

| 무위험이자율 | 3.249% (2023년 03월 29일 국고채 3년물 민평평균 수익률) | 주1) |

| 잔존만기 | 3년 | - |

| 현재가 | 1,505원 (2023년 03월 29일 종가) | - |

| 행사가액(예정) | 1,517원 | 주2) |

| 변동성 | ① KOSDAQ 및 해당기업 20영업일(1개월)의 역사적 변동성 사용 ② KOSDAQ 및 해당기업 60영업일(3개월)의 역사적 변동성 사용 ③ KOSDAQ 및 해당기업 120영업일(6개월)의 역사적 변동성 사용 ④ KOSDAQ 및 해당기업 250영업일(12개월)의 역사적 변동성 사용 |

주3) |

| 주1) | 무위험이자율: 2023년 03월 29일 한국금융투자협회가 발표하는 3년 만기 국고채의 시가평가 기준수익률 중 민평평균 수익률을 사용하였습니다. 본 수익률은 신주인수권부사채의 만기와 동일합니다. |

| 주2) | 행사가액: 본 사채 발행을 위한 이사회결의일 전일을 기산일로 하여, 그 기산일로부터 소급하여 산정한 다음 각목의 가액 중 가장 낮은 가액을 기준주가로 하여, 기준주가의 100%에 해당하는 가액을 행사가액으로 하되, 호가 단위 미만은 절상합니다. 단, 행사가액이 액면가액 미만일 경우 액면가액을 행사가액으로 합니다. 가. 이원다이애그노믹스(주)의 보통주의 1개월 "가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말합니다. 이하 같습니다), 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액 나. 이원다이애그노믹스(주)의 보통주의 최근일(이사회 결의일 전일) "가중산술평균주가" 다. 이원다이애그노믹스(주)의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

| 주3) | 하기 "3) 변동성" 참조 ※ 상기 신주인수권 행사가액은 예정 행사가액으로 확정 행사가액은 청약개시일 제3거래일전인 2023년 05월 02일에 확정 후 정정 공시할 예정입니다. |

3) 변동성: 변동성이 높을수록 신주인수권 가치는 상승합니다.

| 구분 | 역사적 변동성(%) | |

|---|---|---|

| KOSDAQ 지수 | 이원다이애그노믹스(주) 보통주 | |

| 20영업일(1개월) | 27.983% | 82.126% |

| 60영업일(3개월) | 25.420% | 51.747% |

| 120영업일(6개월) | 28.806% | 51.548% |

| 250영업일(12개월) | 30.212% | 57.220% |

| (출처: | Bloomberg, Historical Volatility Table) |

| 주1) | KOSDAQ 지수: KOSDAQ Index, 이원다이애그노믹스(주) 보통주: 245620 KOSDAQ Equity |

| 주2) | 20 영업일(1개월) 기간: 2023년 03월 29일 기준 최근 20 영업일 60 영업일(3개월) 기간: 2023년 03월 29일 기준 최근 60 영업일 120 영업일(6개월) 기간: 2023년 03월 29일 기준 최근 120 영업일 250 영업일(12개월) 기간: 2023년 03월 29일 기준 최근 250 영업일 |

4) 조건별 신주인수권의 이론가치

가) KOSDAQ 지수

| 구분 | 1개월 | 3개월 | 6개월 | 12개월 |

|---|---|---|---|---|

| 역사적 변동성(%) | 27.983% | 25.420% | 28.806% | 30.212% |

| 신주인수권 이론가격(원) | 344원 | 320원 | 352원 | 366원 |

| 행사가 대비(%) | 22.68% | 21.09% | 23.20% | 24.13% |

나) 이원다이애그노믹스(주) 보통주

| 구분 | 1개월 | 3개월 | 6개월 | 12개월 |

|---|---|---|---|---|

| 역사적 변동성(%) | 82.126% | 51.747% | 51.548% | 57.220% |

| 신주인수권 이론가격(원) | 819원 | 565원 | 563원 | 613원 |

| 행사가 대비(%) | 53.99% | 37.24% | 37.11% | 40.41% |

5) 가치산정 결과

가) 가치산정을 위해 사용한 블랙-숄즈의 옵션가격 결정모형 (Black & Scholes option pricing model)은 만기 시에만 행사가능한 유럽형 콜옵션가치입니다. 그러나, 가치평가 대상이 되는 금번 신주인수권은 주식에 대한 미국형 콜옵션의 일종이며, 미국형콜옵션은 만기 전 행사가능한 재량권으로 유럽형 콜옵션가치보다 높습니다. 즉, 블랙-숄즈의 옵션가격 결정모형으로 산출된 상기 가격은 보수적으로 산출되었습니다.

나) 또한, Refixing 조항은 신주인수권가치를 상승시키는 요인이나, 가치산정 시 반영하지 아니하였습니다.

다) 실제 신주인수권의 경우 신주인수권 행사시 희석(Dilution) 효과가 나타나기 때문에 신주인수권의 이론가치가 하락할 수 있습니다. 금번의 분석에서는 희석효과를 객관적으로 측정할 수가 없어, 희석효과를 고려하지 않았습니다.

라) 금번의 신주인수권 가치분석에서는 배당을 고려하지 않았습니다.

마) 블랙-숄즈 옵션가격결정모형을 기준으로 하여 상기한 자료 중 변동성을 KOSDAQ Index의 최근 120영업일(6개월) 간의 역사적 변동성(28.806%)를 사용하여 본 신주인수권부사채 신주인수권의 이론가치를 산정한 결과 352원이 산출되었으며, 동 금액을 본 신주인수권부사채 신주인수권의 가치로 산정하였습니다. (신주인수권의 가치를 보수적으로 산정하기 위해 당사의 보통주 주가의 변동성이 가장 낮은 최근 120영업일(6개월) 기준의 KOSDAQ Index 변동성을 이용하여 신주인수권의 이론가치를 산정하였습니다.)

| 단, 이는 가정에 의해 산출된 이론상의 가액으로, 신주인수권증권의 상장 후 시장에서의 실제 거래 가격과는 차이가 있을 수 있으며, 또한, 신용위험을 반영하여 신주인수권의 가치를 산정할 경우 신주인수권의 가치가 상이하게 산출될 수 있습니다. |

(주2) 정정 후

가. 공모가격에 관한 사항

본 신주인수권부사채의 발행과 관련된 공모가격 결정방법은 발행회사인 당사와 모집주선회사 간의 협의에 의한 확정가 지정방법으로, 표면금리 연 3.00%, 사채권에 대한 만기보장수익률 3개월 복리 연 6.00%를 적용하여 각 사채권면금액의 100.00%로 액면발행합니다.

나. 신주인수권의 가치산정에 관한 사항

당사 및 본 신주인수권부사채 발행의 모집주선회사는 본 신주인수권부사채의 신주인수권가치산정을 위한 분석을 실시하였습니다. 기본분석은 블랙-숄즈의 옵션가격결정모형을 이용하였으며, 아래에 제시된 본 신주인수권부사채의 신주인수권 가치는 이사회 결의일 직전 영업일을 기준으로 분석되었으므로, 실제 가치는 사채 발행 후 변동될 수 있음을 투자 시 유의하시기 바랍니다.

1) 가치산정의 목적

이원다이애그노믹스(주) 제10회 무보증 분리형 신주인수권부사채의 신주인수권 이론가치산출

2) 발행조건

| 신주인수권 가격 결정변수 |

신주인수권 가격 결정변수의 내용 | 비 고 |

|---|---|---|

| 기초자산 | 이원다이애그노믹스(주) 보통주 (A245620) | - |

| 무위험이자율 | 3.328% (2023년 05월 02일 국고채 3년물 민평평균 수익률) | 주1) |

| 잔존만기 | 3년 | - |

| 현재가 | 1,753원 (2023년 05월 02일 종가) | - |

| 행사가액(확정) | 1,517원 | 주2) |

| 변동성 | ① KOSDAQ 및 해당기업 20영업일(1개월)의 역사적 변동성 사용 ② KOSDAQ 및 해당기업 60영업일(3개월)의 역사적 변동성 사용 ③ KOSDAQ 및 해당기업 120영업일(6개월)의 역사적 변동성 사용 ④ KOSDAQ 및 해당기업 250영업일(12개월)의 역사적 변동성 사용 |

주3) |

| 주1) | 무위험이자율: 2023년 05월 02일 한국금융투자협회가 발표하는 3년 만기 국고채의 시가평가 기준수익률 중 민평평균 수익률을 사용하였습니다. 본 수익률은 신주인수권부사채의 만기와 동일합니다. |

| 주2) | 행사가액: 본 사채 발행을 위한 이사회결의일 전일을 기산일로 하여, 그 기산일로부터 소급하여 산정한 다음 각목의 가액 중 가장 낮은 가액을 기준주가로 하여, 기준주가의 100%에 해당하는 가액을 행사가액으로 하되, 호가 단위 미만은 절상합니다. 단, 행사가액이 액면가액 미만일 경우 액면가액을 행사가액으로 합니다. 가. 이원다이애그노믹스(주)의 보통주의 1개월 "가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말합니다. 이하 같습니다), 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액 나. 이원다이애그노믹스(주)의 보통주의 최근일(이사회 결의일 전일) "가중산술평균주가" 다. 이원다이애그노믹스(주)의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

| 주3) | 하기 "3) 변동성" 참조 ※ 상기 신주인수권 행사가액은 확정 행사가액입니다. |

3) 변동성: 변동성이 높을수록 신주인수권 가치는 상승합니다.

| 구분 | 역사적 변동성(%) | |

|---|---|---|

| KOSDAQ 지수 | 이원다이애그노믹스(주) 보통주 | |

| 20영업일(1개월) | 30.697% | 119.754% |

| 60영업일(3개월) | 28.029% | 84.950% |

| 120영업일(6개월) | 28.048% | 64.848% |

| 250영업일(12개월) | 30.610% | 65.027% |

| (출처: | Bloomberg, Historical Volatility Table) |

| 주1) | KOSDAQ 지수: KOSDAQ Index, 이원다이애그노믹스(주) 보통주: 245620 KOSDAQ Equity |

| 주2) | 20 영업일(1개월) 기간: 2023년 05월 02일 기준 최근 20 영업일 60 영업일(3개월) 기간: 2023년 05월 02일 기준 최근 60 영업일 120 영업일(6개월) 기간: 2023년 05월 02일 기준 최근 120 영업일 250 영업일(12개월) 기간: 2023년 05월 02일 기준 최근 250 영업일 |

4) 조건별 신주인수권의 이론가치

가) KOSDAQ 지수

| 구분 | 1개월 | 3개월 | 6개월 | 12개월 |

|---|---|---|---|---|

| 역사적 변동성(%) | 30.697% | 28.029% | 28.048% | 30.610% |

| 신주인수권 이론가격(원) | 550원 | 526원 | 526원 | 549원 |

| 행사가 대비(%) | 36.26% | 34.67% | 34.67% | 36.19% |

나) 이원다이애그노믹스(주) 보통주

| 구분 | 1개월 | 3개월 | 6개월 | 12개월 |

|---|---|---|---|---|

| 역사적 변동성(%) | 119.754% | 84.950% | 64.848% | 65.027% |

| 신주인수권 이론가격(원) | 1,289원 | 1,040원 | 869원 | 870원 |

| 행사가 대비(%) | 84.97% | 68.56% | 57.28% | 57.35% |

5) 가치산정 결과

가) 가치산정을 위해 사용한 블랙-숄즈의 옵션가격 결정모형 (Black & Scholes option pricing model)은 만기 시에만 행사가능한 유럽형 콜옵션가치입니다. 그러나, 가치평가 대상이 되는 금번 신주인수권은 주식에 대한 미국형 콜옵션의 일종이며, 미국형콜옵션은 만기 전 행사가능한 재량권으로 유럽형 콜옵션가치보다 높습니다. 즉, 블랙-숄즈의 옵션가격 결정모형으로 산출된 상기 가격은 보수적으로 산출되었습니다.

나) 또한, Refixing 조항은 신주인수권가치를 상승시키는 요인이나, 가치산정 시 반영하지 아니하였습니다.

다) 실제 신주인수권의 경우 신주인수권 행사시 희석(Dilution) 효과가 나타나기 때문에 신주인수권의 이론가치가 하락할 수 있습니다. 금번의 분석에서는 희석효과를 객관적으로 측정할 수가 없어, 희석효과를 고려하지 않았습니다.

라) 금번의 신주인수권 가치분석에서는 배당을 고려하지 않았습니다.

마) 블랙-숄즈 옵션가격결정모형을 기준으로 하여 상기한 자료 중 변동성을 KOSDAQ Index의 최근 120영업일(6개월) 간의 역사적 변동성(28.048%)를 사용하여 본 신주인수권부사채 신주인수권의 이론가치를 산정한 결과 526원이 산출되었으며, 동 금액을 본 신주인수권부사채 신주인수권의 가치로 산정하였습니다. (신주인수권의 가치를 보수적으로 산정하기 위해 당사의 보통주 주가의 변동성이 가장 낮은 최근 120영업일(6개월) 기준의 KOSDAQ Index 변동성을 이용하여 신주인수권의 이론가치를 산정하였습니다.)

| 단, 이는 가정에 의해 산출된 이론상의 가액으로, 신주인수권증권의 상장 후 시장에서의 실제 거래 가격과는 차이가 있을 수 있으며, 또한, 신용위험을 반영하여 신주인수권의 가치를 산정할 경우 신주인수권의 가치가 상이하게 산출될 수 있습니다. |

(주3) 정정 전

(전략)

...

2. 신주인수권의 내용 등

가. 신주인수권의 내용

| (단위: 원) |

| 항 목 | 내 용 | |||

|---|---|---|---|---|

| 신주인수권행사로 인해 발행할 주식의 내용 |

주식의 종류 및 내용 | 이원다이애그노믹스(주) 기명식 보통주 | ||

| 특수한 권리 등 부여 | - | |||

| 신주인수권 행사비율(%) | 100 | |||

| 신주인수권 행사가액 | 기준주가 | 1,517 원 | ||

| 할인율(%) | - | |||

| 행사가액 | 1,517 원 (예정) | |||

| 산출근거 |

"본 사채" 발행을 위한 "발행회사"의 최초 이사회결의일의 전일을 기산일로 하여 소급하여 산정한 다음 각 목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 원단위 미만은 절상합니다. 단, "행사가액"이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 "행사가액"으로 합니다. 가. "발행회사"의 보통주의 1개월"가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다. 이하 같다), 1주일"가중산술평균주가" 및 최근일"가중산술평균주가"를 산술평균한 가액 나. "발행회사"의 보통주의 최근일 "가중산술평균주가" 다. "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

|||

| 신주인수권 행사로 발행되는 신주의 주금납입방법 | 현금납입 및 사채대용납입 | |||

| 신주인수권 행사가액의 조정방법 |

조정방법 |

"본 사채"의 신주인수권증권을 소유한 자가 신주인수권 행사청구를 하기 전에 발행회사가 아래(i) 또는(ii)의 발행 당시 “시가”를 하회하는 발행가액으로(i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 아래와 같이 행사가액을 조정한다. 본 사유에 따른 “행사가액”의 조정일은(i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 한다. 단, 유무상증자를 병행 실시하는 경우, 유상증자의 1주당 발행가격이 조정 전 행사가격을 상회하는 때에는 유상증자에 의한 신발행주식수는 행사가격 조정에 적용하지 아니하고 무상증자에 의한 신발행주식수만 적용한다.

나. 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직전에 “신주인수권증권”이 행사되어 전액 주식으로 인수되었더라면 “신주인수권증권” 소지자가 가질 수 있었던 주식 수가 행사주식수가 되도록 “행사가액”을 조정한다. 본 사유에 따른 “행사가액” 조정일은 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등의 기준일로 한다. 다. 단, 위 나. 의 조정사유 중 감자 및 주식병합의 경우에 있어서는, 감자 및 주식병합 등을 위한 주주총회 결의일 전일을 기산일로 하여 「증권의 발행 및 공시 등에 관한 규정」 제 5-22조 제1항 본문의 규정에 의하여 산정(제3호는 제외)한 가액(이하 “산정가액”이라 함)이 액면가액 미만이면서 기산일 전에 행사가격을 액면가액으로 이미 조정한 경우(행사가격을 액면가액 미만으로 조정할 수 있는 경우는 제외함)에는 조정 후 행사가격은 산정가액을 기준으로 감자 및 주식병합 등으로 인한 조정비율만큼 상향 조정한 가액 이상으로 조정한다. 마. 위 가. 내지 라.에 의하여 조정된 행사가격이 주식의 액면가 이하일 경우에는 액면가를 행사가격으로 하며, 각 신주인수권부사채에 부여된 신주인수권의 행사로 인하여 발행할 주식의 발행가액의 합계액은 각 신주인수권부사채의 발행가액을 초과할 수 없다. 바. 위 각목의 산식에 의한 조정 후 행사가격 중 원단위 미만은 절상한다. 사. 위 각목의 사유에 의한 "행사가액" 조정에 따라, 조정된 행사가격으로 신주인수권이 행사되었을 경우 합산된 주식발행금액을 동일하게 하기 위하여, 신주인수권증권1주당 행사비율을 다음과 같이 조정한다.

|

||

| 공시방법 | 금융위원회, 한국거래소시장을 통해 공시하며, 명의개서 대행기관 및 모집주선회사에 서면으로 통보한다. | |||

| 기타 신주인수권의 조건 | 동일인이 2 이상의 신주인수권증권으로 신주인수권 행사청구 시에는 행사비율을 반영하여 산정한 각 "신주인수권증권"에 부여된 "신주인수권"을 합산 후 소수점 이하의 신주인수권은 절사합니다. | |||

| 주1) | 상기 신주인수권 행사가액은 예상 행사가액입니다. |

■ 행사가액 산정표

| (이사회 결의일: 2023년 03월 30일) | (단위: 원, 주) |

| 일자 | 종가 | 거래량(주) | 거래대금(원) |

|---|---|---|---|

| 2023/03/29 | 1,505 | 578,420 | 877,099,408 |

| 2023/03/28 | 1,530 | 1,174,681 | 1,820,765,375 |

| 2023/03/27 | 1,610 | 11,613,047 | 19,039,439,991 |

| 2023/03/24 | 1,390 | 367,202 | 504,399,015 |

| 2023/03/23 | 1,326 | 544,063 | 730,778,005 |

| 2023/03/22 | 1,386 | 303,303 | 425,504,225 |

| 2023/03/21 | 1,409 | 225,874 | 324,799,507 |

| 2023/03/20 | 1,418 | 268,777 | 383,279,569 |

| 2023/03/17 | 1,420 | 444,882 | 625,283,387 |

| 2023/03/16 | 1,363 | 540,503 | 730,330,905 |

| 2023/03/15 | 1,381 | 590,818 | 817,203,673 |

| 2023/03/14 | 1,348 | 842,306 | 1,174,702,799 |

| 2023/03/13 | 1,461 | 730,928 | 1,083,851,321 |

| 2023/03/10 | 1,535 | 492,534 | 774,276,423 |

| 2023/03/09 | 1,624 | 235,005 | 382,721,636 |

| 2023/03/08 | 1,633 | 224,465 | 366,870,633 |

| 2023/03/07 | 1,685 | 1,522,571 | 2,574,179,195 |

| 2023/03/06 | 1,634 | 994,177 | 1,636,879,876 |

| 2023/03/03 | 1,575 | 210,498 | 329,815,147 |

| 2023/03/02 | 1,573 | 546,909 | 864,633,177 |

| 1개월 가중산술평균주가(A) | 1,579.75 | - | |

| 1주일 가중산술평균주가(B) | 1,609.01 | - | |

| 최근일 가중산술평균주가(C) | 1,516.37 | - | |

| A, B, C의 산술평균 (D=(A+B+C)/3) | 1,568.38 | - | |

| 청약 3거래일전 가중산술평균주가 (E) | - | 주1) | |

| 기준주가 (F = MIN[C,D,E]) | 1,516.37 | - | |

| 액면가 (G) | 100 | 주2) | |

| 행사가액 (H = MAX[F×100%, G]) | 1,517 | 주3) | |

| 주1) | 2023년 05월 02일 확정될 예정입니다. |

| 주2) | 행사가액이 액면가 미만인 경우 행사가액 = 액면가액 |

| 주3) | 원 단위 미만 절상 |

...

(후략)

(주3) 정정 후

(전략)

...

2. 신주인수권의 내용 등

가. 신주인수권의 내용

| (단위: 원) |

| 항 목 | 내 용 | |||

|---|---|---|---|---|

| 신주인수권행사로 인해 발행할 주식의 내용 |

주식의 종류 및 내용 | 이원다이애그노믹스(주) 기명식 보통주 | ||

| 특수한 권리 등 부여 | - | |||

| 신주인수권 행사비율(%) | 100 | |||

| 신주인수권 행사가액 | 기준주가 | 1,517 원 | ||

| 할인율(%) | - | |||

| 행사가액 | 1,517 원 (확정) | |||

| 산출근거 |

"본 사채" 발행을 위한 "발행회사"의 최초 이사회결의일의 전일을 기산일로 하여 소급하여 산정한 다음 각 목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 원단위 미만은 절상합니다. 단, "행사가액"이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 "행사가액"으로 합니다. 가. "발행회사"의 보통주의 1개월"가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다. 이하 같다), 1주일"가중산술평균주가" 및 최근일"가중산술평균주가"를 산술평균한 가액 나. "발행회사"의 보통주의 최근일 "가중산술평균주가" 다. "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

|||

| 신주인수권 행사로 발행되는 신주의 주금납입방법 | 현금납입 및 사채대용납입 | |||

| 신주인수권 행사가액의 조정방법 |

조정방법 |

"본 사채"의 신주인수권증권을 소유한 자가 신주인수권 행사청구를 하기 전에 발행회사가 아래(i) 또는(ii)의 발행 당시 “시가”를 하회하는 발행가액으로(i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 아래와 같이 행사가액을 조정한다. 본 사유에 따른 “행사가액”의 조정일은(i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 한다. 단, 유무상증자를 병행 실시하는 경우, 유상증자의 1주당 발행가격이 조정 전 행사가격을 상회하는 때에는 유상증자에 의한 신발행주식수는 행사가격 조정에 적용하지 아니하고 무상증자에 의한 신발행주식수만 적용한다.

나. 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직전에 “신주인수권증권”이 행사되어 전액 주식으로 인수되었더라면 “신주인수권증권” 소지자가 가질 수 있었던 주식 수가 행사주식수가 되도록 “행사가액”을 조정한다. 본 사유에 따른 “행사가액” 조정일은 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등의 기준일로 한다. 다. 단, 위 나. 의 조정사유 중 감자 및 주식병합의 경우에 있어서는, 감자 및 주식병합 등을 위한 주주총회 결의일 전일을 기산일로 하여 「증권의 발행 및 공시 등에 관한 규정」 제 5-22조 제1항 본문의 규정에 의하여 산정(제3호는 제외)한 가액(이하 “산정가액”이라 함)이 액면가액 미만이면서 기산일 전에 행사가격을 액면가액으로 이미 조정한 경우(행사가격을 액면가액 미만으로 조정할 수 있는 경우는 제외함)에는 조정 후 행사가격은 산정가액을 기준으로 감자 및 주식병합 등으로 인한 조정비율만큼 상향 조정한 가액 이상으로 조정한다. 마. 위 가. 내지 라.에 의하여 조정된 행사가격이 주식의 액면가 이하일 경우에는 액면가를 행사가격으로 하며, 각 신주인수권부사채에 부여된 신주인수권의 행사로 인하여 발행할 주식의 발행가액의 합계액은 각 신주인수권부사채의 발행가액을 초과할 수 없다. 바. 위 각목의 산식에 의한 조정 후 행사가격 중 원단위 미만은 절상한다. 사. 위 각목의 사유에 의한 "행사가액" 조정에 따라, 조정된 행사가격으로 신주인수권이 행사되었을 경우 합산된 주식발행금액을 동일하게 하기 위하여, 신주인수권증권1주당 행사비율을 다음과 같이 조정한다.

|

||

| 공시방법 | 금융위원회, 한국거래소시장을 통해 공시하며, 명의개서 대행기관 및 모집주선회사에 서면으로 통보한다. | |||

| 기타 신주인수권의 조건 | 동일인이 2 이상의 신주인수권증권으로 신주인수권 행사청구 시에는 행사비율을 반영하여 산정한 각 "신주인수권증권"에 부여된 "신주인수권"을 합산 후 소수점 이하의 신주인수권은 절사합니다. | |||

| 주1) | 상기 신주인수권 행사가액은 확정 행사가액입니다. |

■ 행사가액 산정표

| (이사회 결의일: 2023년 03월 30일) | (단위: 원, 주) |

| 일자 | 종가 | 거래량(주) | 거래대금(원) |

|---|---|---|---|

| 2023/03/29 | 1,505 | 578,420 | 877,099,408 |

| 2023/03/28 | 1,530 | 1,174,681 | 1,820,765,375 |

| 2023/03/27 | 1,610 | 11,613,047 | 19,039,439,991 |

| 2023/03/24 | 1,390 | 367,202 | 504,399,015 |

| 2023/03/23 | 1,326 | 544,063 | 730,778,005 |

| 2023/03/22 | 1,386 | 303,303 | 425,504,225 |

| 2023/03/21 | 1,409 | 225,874 | 324,799,507 |

| 2023/03/20 | 1,418 | 268,777 | 383,279,569 |

| 2023/03/17 | 1,420 | 444,882 | 625,283,387 |

| 2023/03/16 | 1,363 | 540,503 | 730,330,905 |

| 2023/03/15 | 1,381 | 590,818 | 817,203,673 |

| 2023/03/14 | 1,348 | 842,306 | 1,174,702,799 |

| 2023/03/13 | 1,461 | 730,928 | 1,083,851,321 |

| 2023/03/10 | 1,535 | 492,534 | 774,276,423 |

| 2023/03/09 | 1,624 | 235,005 | 382,721,636 |

| 2023/03/08 | 1,633 | 224,465 | 366,870,633 |

| 2023/03/07 | 1,685 | 1,522,571 | 2,574,179,195 |

| 2023/03/06 | 1,634 | 994,177 | 1,636,879,876 |

| 2023/03/03 | 1,575 | 210,498 | 329,815,147 |

| 2023/03/02 | 1,573 | 546,909 | 864,633,177 |

| 1개월 가중산술평균주가(A) | 1,579.75 | - | |

| 1주일 가중산술평균주가(B) | 1,609.01 | - | |

| 최근일 가중산술평균주가(C) | 1,516.37 | - | |

| A, B, C의 산술평균 (D=(A+B+C)/3) | 1,568.38 | - | |

| 청약 3거래일전 가중산술평균주가 (E) | 1,731.23 | 주1) | |

| 기준주가 (F = MIN[C,D,E]) | 1,516.37 | - | |

| 액면가 (G) | 100 | 주2) | |

| 행사가액 (H = MAX[F×100%, G]) | 1,517 | 주3) | |

| 주1) | 2023년 05월 02일 확정되었습니다. |

| 주2) | 행사가액이 액면가 미만인 경우 행사가액 = 액면가액 |

| 주3) | 원 단위 미만 절상 |

...

(후략)

투 자 설 명 서

2023년 05월 02일 |

|

| ( 발 행 회 사 명 ) 이원다이애그노믹스 주식회사 |

|

| ( 증권의 종목과 발행증권수 ) 이원다이애그노믹스(주) 제10회 무보증 신주인수권부사채 |

|

| ( 모 집 또는 매 출 총 액 ) 금 20,000,000,000원 |

|

| 1. 증권신고의 효력발생일 : |

2023년 04월 29일 (토) |

| 2. 모집가액 : |

금 20,000,000,000원 |

| 3. 청약기간 : |

일반공모 : 2023년 05월 08일 ~ 2023년 05월 09일 |

| 4. 납입기일 : |

2023년 05월 11일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

- |

| 다. 투자설명서 : | 이원다이애그노믹스(주): 인천광역시 연수구 하모니로 291 KB증권(주): 서울시 영등포구 여의나루로 50 |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음. | |

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| ( 대 표 주 관 회 사 명 ) 케이비증권 주식회사 |

【 대표이사 등의 확인 】

|

|

대표이사확인서명_230502 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

|---|---|

| 사업위험 |

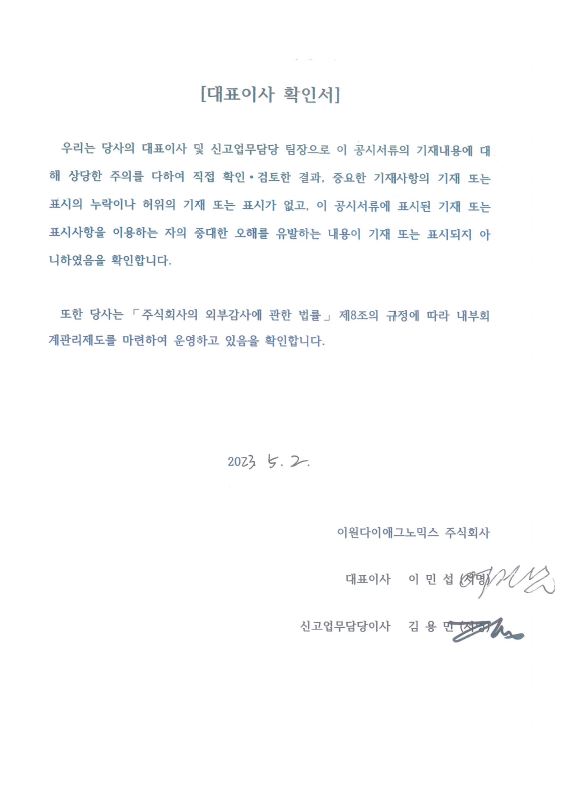

가. 국내외 경기 변동에 따른 불확실성 증대 위험 사. 건강기능식품산업 관련 위험 당사는 유전체 분석 기반 개인 맞춤형 헬스케어 사업을 위한 생산시설 확보를 위해 캐나다 밴쿠버 인근 버나비(Burnaby, BC, Canada) 소재의 건강기능식품 제조, 판매 업체인 내츄럴 라이프 뉴트리션(Natural Life Nutrition)을 2021년 7월 중에 인수하였습니다. 한국건강기능식품협회가 발표한 「2022 건강기능식품 시장 현황 및 소비자 실태조사 보고서」에 따르면, 2021년 전체 건강기능식품 시장은 2020년 5조 1,750억원 대비 10.0% 성장한 5조 6,902억원 규모를 기록하였으며, 2023년에는 6조 1,429억원을 기록할 것으로 전망됩니다. 건강기능식품 사업의 형식적 진입장벽은 낮지만, 고관여 제품인 건강기능식품의 특성상 Mass media 유통채널 및 네트워크 마케팅 플랫폼을 통해 판매가 집중되고, 제품 경쟁력의 핵심 요소인 양질의 원료 확보, 제품 개발 역량, 자체 브랜드 등을 보유해야 소비자의 신뢰를 얻을 수 있기 때문에, 상위 사업자가 되기에는 실질적으로 높은 진입장벽이 존재합니다. 건강기능식품 시장 규모는 지속적으로 확대되고 있으나, 특정상위 품목에 대한 실적이 집중되어 있고 브랜드 간 경쟁 또한 과열되고 있으며 향후 식이요법이나 운동, 새로운 헬스케어 방법과의 경쟁 심화 등 트랜드의 변화와 예상치 못한 시장환경 변화에 의해 건강기능식품 시장의 성장성이 저하될 위험이 존재하며, 이 경우 당사의 영업실적에 부정적인 영향을 미칠 가능성이 존재합니다. 아. 신약개발사업 관련 위험 당사가 영위하고 있는 건강기능식품 산업은 인구 고령화와 삶의 질을 추구하는 웰빙, 안티에이징 등의 열풍으로 시장이 지속적으로 확대되고 있습니다. 건강기능식품 시장은 고령인구 증가와 건강에 대한 관심 확산으로 성장세를 이어갈 것으로 전망되며, 수요층 또한 기존 중·장년층에서 20~30대로 확대되고 있으며, 다이어트와 피부건강, 눈건강 등의 기능성에 대한 부분도 확대되어 제품이 다양해지고 소비자들의 관심이 다양해져 다양한 개별인정형 제품의 출시가 증가할 것으로 전망됩니다. 특히, 전염병 질환과 미세먼지 우려로 '면역력 증진'에 대한 관심 고조와 20~30대 여성 소비자들을 중심으로 이너뷰티(Inner-Beauty)에 대한 관심이 높아지고 있는 추세로 건강기능식품 시장은 급속도로 성장하고 있습니다. 그러나 향후 식이요법이나 운동, 새로운 헬스케어 방법과의 경쟁 심화 등 트랜드의 변화와 예상치 못한 시장환경 변화에 의해 건강기능식품 시장의 성장성이 저하될 위험이 존재하며, 이 경우 당사의 영업 실적에 부정적인 영향을 미칠 가능성이 존재합니다. 당사의 신약개발 관련 연구개발 진행 경과를 살펴보면, 검사 상품 중 아직 임상단계에 진입하거나 상용화된 품목은 전무한 상황입니다. 신약개발은시간과 노력에 비해 성공확률이 낮기 때문에 높은 위험 부담이 있음에도 불구하고, 성공 시 창출되는 높은 경제적 가치를 고려했을 때 매력적인 산업일 수 있습니다. 하지만 새로운 의약품이 개발되어 소비자에게 전달되기까지는 많은 비용과 노력이 필요하며, 시판으로 이어질 확률은 10,000분의 1 정도로 낮은 편입니다. 따라서 당사에서 진행 중인 신약개발 역시 큰 실패위험 속에 진행되고 있으며, 이에 당사는 본 임상 진입 전 단계에서 License-out 등을 통해 Exit하는 전략을 구상하며 신약개발 관련 사업을 진행하고 있는 상황입니다. 그럼에도 불구하고 신약개발에 성공하지 못할 경우 이는 당사의 미래 수익성과 주가에 부정적인 영향을 미칠 수 있음을 알려드립니다. |

| 회사위험 | 가. 매출액 및 수익성 관련 위험 당사는 2018년도 기술성장특례 상장이후 최근 사업연도까지 지속적으로 영업손실과 당기순손실을 시현하고 있습니다. 이는 당사의 사업의 특성상 인력 및 장비에 대한 고정비성 비용 부담이 높아 매출원가 및 판관비의 비중이 높은 상황이기 때문입니다. 당사의 2022년도 연간 매출은 연결재무제표를 기준으로 전년대비 5.3% 증가한 942억원의 매출 실적을 달성했습니다. 영업손실은 전년대비 39% 감소한 -95억원, 당기순손실은 전년대비 48% 증가한 -299억원을 기록하였습니다. 그럼에도 불구하고 당기순손실이 증가한 사유는 누적적인 적자로 인한 신용등급 하락에 따른 이자율 상승에 따라 전환사채 등에 파생되는 내재파생상품의 평가손실 증가 및 최근 시장을 반영하듯 바이오 업계의 부진등으로 인한 전략적으로 당해연도 이전 투자를 실시한 투자자산의 평가손실에 기인합니다. 당사의 주력사업인 유전체 진단 서비스 관련 사업의 매출은 2019년 약 55억원, 2020년 약 77억원, 2021년 약 79억원, 2022년 약 94억원으로 지속적으로 규모가 증가하며 매출 성장을 이루고 있고 당사 전체 매출액 중 유전체 진단 서비스 부문 매출이 차지하는 비중도 점차 증가하고 있으나, 2022년말 연결 기준으로 여전히 10% 미만의 비중을 차지하고 있으며 관련 이익을 시현하지 못한 상황입니다. 당사의 주력사업인 유전체 분석 기술 사업의 매출 성장세가 부진하거나 상품 부문 및 건강기능식품 사업부문에서의 업황 부진이 발생하여 매출 확대가 지연되는 경우, 당사의 영업실적에 부정적인 영향을 미칠 수 있음에 투자자께서는 유의하시기 바랍니다. 나. 재무안정성 악화 관련 위험 당사의 최근 3개년 연결기준 자산총계는 2020년부터 규모가 지속적으로 증가해 왔으나, 지속되는 당기순손실에 따른 결손금 증가 등으로부터 발생하는 자본 총계 감소세에 더해, 차입금 증가로 인한 부채총계 규모 증가에 기인하여, 2022년말 연결 기준 부채비율은 484.8%를 나타내고 있습니다. 이는 과거 2년 전인 2020년도 부채비율 129.0% 대비 355.8%p 증가한 수치입니다. 외부 차입금이 최근 3개년동안 지속적으로 증가하고 있는 가운데, 2022년도 부채증가의 주요 사유는 당사가 기 발행한 전환사채 등에 적용할 사채 신용등급 하락에 따르는 파생상품 등에 적용할 이자율 상승에 따라 파생상품 부채가 증가한 것 및 종속법인인 캐나다 법인의 부동산 취득에 따르는 장기차입금 증가에 기인합니다. 자본 감소사유는 적자폭 확대에 기인하나 손실요인의 대부분이 현금의 유출이 없는 파생상품 평가손실 등 회계기록에 의한 손실에 기인합니다. 차입금 의존도 또한 2020년말 연결 기준 33.6%에서 2022년말 57.1%까지 상승하며, 당사의 자산 중 절반 이상이 차입금에 의존하고 있는 상황입니다. 한편 의료기기 유통사업 및 건강기능식품 사업의 양호한 수익성에도 불구하고, 액체생검 암 진단 기술 개발을 위한 지속적인 연구개발비, 용역비 투자 및 유전체데이터 확보를 위한 공격적인 마케팅 비용 부담 등으로 인해, 장기적인 영업적자 기조가 이어지고 결손금이 지속적으로 누적되는 결과를 가져왔습니다. 또한 2022년 3회차, 7회차, 8회차 전환사채 및 9회차 교환사채에 대한 파생상품 공정가치 평가에 따라 약 48억원의 파생상품 자산 및 부채의 평가손실이 발생하였고, 당기손익 공정가치 금융자산의 평가손실이 약 53억원 규모로 발생하였습니다. 다만 이와 같은 평가 손실은 현금 유출을 수반하지 않는 회계처리 상의 손실입니다. 이에 따라 2022년도 당기순손실이 약 299억원 규모로 발생하여, 2022년말 미처리결손금 규모는 914억원으로 증가하였습니다.이자보상비율이 1배 미만인 경우에는, 영업활동에서 창출한 이익으로는 이자비용을 지불할 수 없을 정도로 채무상환능력이 취약하다고 해석할 수 있습니다. 한편, 기업의 채무상환 능력을 나타내는 지표로써 당사의 이자보상배율을 살펴보면, 당사의 이자보상비율은 2020년 -2.25배, 2021년 -1.96배, 2022년 -0.93배를 나타내고 있습니다. 이처럼 현재 당사의 재무안정성이 과거 대비 악화되어 있는 상황이며, 연내에 상환시기가 도래하는 유동성 차입금을 포함한 유동성 부채 규모도 점차 확대되어 가고 있는 상황입니다. 또한 기 발행한 사채 및 향후 당사가 발행한 주식연계채권의 발행 후 주가 흐름이 부진할 경우 미상환 상태로 존재하는 채무증권에 대하여 투자자가 전환권 혹은 교환권을 행사하지 않고 조기상환청구권(Put Option)을 행사하거나 만기 상환을 요구할 가능성을 배제할 수 없습니다. 이 경우 원활한 차환이 이루어 지지 않는다면 당사의 현금흐름 및 재무상태에 부정적인 영향을 끼칠 수 있는 바, 투자자께서는 당사의 차입금 현황 및 재무상태에 유의하여 투자 결정에 임하시기 바랍니다. 다. 최근 사업연도 감사보고서 상 계속기업가정의 불확실성 존재 관련 위험 당사의 외부감사인인 이촌회계법인은 2022년도 감사보고서 및 연결감사보고서를 통해 당사의 재무제표 이용자에게 검토의견에는 영향을 미치지 않는 사항으로서 주의를 기울여야 할 필요가 있는 강조 사항을 제시하고 있습니다. 강조사항에 대한 내용으로는 영업손실 및 연결당기순손실이 각각 9,520백만원 및 29,865백만원 발생하였으며, 부의 영업현금흐름 10,892백만원이 발생하였고, 재무제표일 현재로 연결회사의 유동차입금이 71,259백만원이며, 유동부채가 유동자산보다 66,839백만원 만큼 더 많음을 나타내고 있습니다. 본 공모 신주인수권부사채 청약에 참여하고자 하는 투자자께서도 동일한 내용에 대해 반드시 숙지하시고 투자 결정에 참고하시기 바랍니다. 라. 특수관계자와의 거래에 따른 위험 당사는 사업의 특성상 관계회사를 포함한 이해관계자와의 거래가 다수 발생하고 있으며, 이를 통하여 관계회사와의 협업을 통한 시너지 창출을 도모하고 있습니다. 대부분의 이해관계자와의 거래는 사업과 관련된 것으로서, 주로 이원의료재단과 美 Diagnomics, Inc.에 대한 사업상 매출 및 매입거래와 이원생명과학연구원에 대한 임차료 지급액으로 구성되어 있습니다. 한편, 특수관계자 중 최대주주와 주요경영진으로부터 당사 유동성 공급을 위한 차입 거래도 2022년도에 76억원 규모로 발생하였으며, 2022년 기말 기준으로 회수된 금액 없이 76억원의 잔액을 보이고 있습니다. 이처럼 당사의 매출 및 자산 규모에 비추어 보아 특수관계자와의 거래 비중은 높은 것으로 판단됩니다. 연결실체는 2022년 특수관계자를 대상으로 345억원의 매출을 시현하였으며, 전년 동기에는 약 390억원 발생하였습니다. 또한 대여 거래 내역과 차입 거래 내역도 최근 사업년도에 발생하는 등 특수관계자간 거래가 지속되고 있는 상황입니다. 향후 특수관계자향 매출이 증가하여 매출처의 편중이 심화되는 경우 실질 영업경쟁력 약화로 해석될 우려가 있으며, 대여 및 차입 거래가 지속되는 경우 특수관계자간 신용 위험 전이 가능성이 증가될 수 있습니다. 투자자께서는 이 점 유의하시어 투자 판단에 임하시기 바랍니다. 마. 매출채권 위험 당사의 2022년말 기준 1년 이상 회수되지 못한 매출채권은 16.4억원으로 전체 매출채권 잔액 232억원 중 7.1% 수준을 기록하고 있습니다. 2022년도 기준 당사의 최대 매출처는 이원의료재단이며, 결제조건은 90일 내 현금결제입니다. 그 외에 당사의 매출처와는 30일~60일 내 결제를 통해 매출채권을 회수하는 경우가 대부분이나, 2022년 기준 10억원 이상의 매출을 보이고 있는 매출처들의 경우, 결제조건이 150일, 270일, 300일인 매출처도 존재하고 있는 상황입니다. 이처럼 매출 규모가 큰 일부 매출처로부터의 결제조건이 상대적으로 길어, 당사의 안정적인 자금 회전에 부정적인 영향을 미치고 있는 상황입니다. 결제기간이 긴 거래처의 경우, 최초로 매출이 개시되는 시점부터 최초 매출에 대한 채권 회수까지의 기간 동안 유동성이 일시적으로 저하될 가능성이 있습니다. 당사는 매출채권 연체 방지 및 정상 회수에 적극적으로 노력하고 있으나, 그럼에도 불구하고 매출채권 회수가 예상보다 지연되어 매출채권 연령의 장기화와 대손상각비 증가 등이 발생하는 경우, 당사의 재무 상태에 부정적인 영향을 미칠 수 있는 위험이 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 바. 무형자산 및 연구개발비 회계처리 관련 위험 당사의 연결 기준 무형자산은 2020년말 172억원, 2021년말 345억원, 2022년말 330억원을 나타내었으며, 무형자산이 자산 총계에서 차지하는 비중 역시 같은 기간 10.7%, 18.4%, 17.2%을 나타내고 있습니다. 당사는 우수한 기술력을 보유하기 위해 연구개발 비용을 지속적으로 집행하고 있습니다. 총 연구개발비용은 개별 회계처리 내역 기준으로, 2020년 36억원, 2021년 44억원, 2022년 45억원이며, 이는 동기간 매출액 대비 3.91%, 4.90%, 4.78%을 나타내는 등 낮은 수준을 나타내고 있습니다. 당사의 매출 규모가 2018년 이후로 증가 추세를 보이고 있어, 연구개발비용 합계액이 2019년도를 제외하고 최근 5개년 매해 상승하였음에도 불구하고 전체 매출액 대비 비중은 최근 3개년간 5% 미만의 비율을 나타내고 있는 상황입니다. 당사는 유전자 진단에 있어 독보적인 연구개발 인력 및 연구시설을 기반으로 국내에 경쟁자가 부재한 제품 및 서비스를 개발하고 있어 연구 기간에 따라 추가적인 개발비의 무형자산 편입이 예상됩니다. 하지만 의학 및 약학 연구개발업을 영위하는 당사의 특성 상 당사 개발비가 지속적으로 발생하고 있다는 점과, 당사가 설립 이후 매년 영업손익 적자를 기록해 왔다는 점 등을 미루어 봤을 때, 향후 자산으로 인식한 개발비를 상각하여 비용 처리하게 될 경우 당사의 재무상태에 악영향을 끼칠 수 있습니다. 또한 당사의 연구개발비용 차감 항목으로, 정부출연 국책과제 진행과 관련한 정부보조금이 존재합니다. 향후 정부출연 국책과제 관련 프로젝트의 지연 및 철회 등 기타 여하한 사유로 예정대로 진행되지 않을 경우 정부보조금 지급이 중단될 가능성이 존재합니다. 만약 정부보조금이 중단되는 경우 당사가 수행 중이던 정부출연 국책과제 관련 연구개발비가 보조금 차감 없이 당사의 연구개발비용으로 반영될 가능성이 있으며, 이는 당사의 수익성에 부정적으로 영향을 미칠 수 있습니다. 또한 당사가 개발중인 액체생검, 장기이식 거부반응 모니터링 등의 서비스의 출시가 지연되거나, 매출이 발생하지 않는 등 자산가치가 하락할 경우 일시에 인식될 수 있는 손상차손의 규모가 확대될 위험이 존재하니, 투자자께서는 이 점 유의하시기 바랍니다. 사. 소송, 우발채무 및 제재 등 관련 위험 연결실체는 담보 및 보증제공으로 인한 우발부채를 보유하고 있으며, 당사가 제공한 담보 및 보증과 관련하여 우발부채가 현실화 되거나 추가적인 대손충당 등이 발생할 경우 당사 재무에 부정적인 영향을 줄 수 있습니다. 특히, 당사는 (주)라이트론과 체결한 48억원 규모의 금전소비대차계약과 관련하여 분쟁중에 있는 상황이며, 2023년 4월 14일자로 서울중앙지방법원으로부터 48억원 규모의 위약벌에 대한 청구와 관련한 부동산가압류 결정을 통보 받은 바 있습니다. 관련 결정을 통보 받은 직후 당사가 제기한 이의 신청 등을 포함한 소송 결과에 따라 위약벌 지급을 판결받을 경우에는, 위약벌 해당 금액인 48억원에 대해 (주)라이트론측에 지급해야 할 가능성이 존재하는 상황입니다. 투자자께서는 투자 판단 시 당사의 담보 및 보증 제공 등과 관련한 우발부채 현황, 소송 및 제재현황을 면밀히 확인하시고, 이로 인한 우발부채의 현실화 가능성에 주의하시기 바랍니다. 아. 관리종목 지정위험 당사는 연구개발업을 영위하는 당사의 특성 상, 기술성장기업으로의 코스닥 시장 상장 이후 현재까지 지속적으로 영업적자를 시현하고 있습니다. 이에 따라 연구개발비용 등 관련비용도 지속적으로 발생하고 있는 상황입니다. 당사는 증권신고서 제출일 전일 기준 코스닥시장 상장규정 상 관리종목 지정 및 상장폐지요건에 해당하는 경우는 없습니다. 한편, 당사는 기술성장특례 적용 기업으로서 「코스닥시장 상장규정」제53조제1항제2호나목에 따라 신규상장일이 속한 사업연도를 포함하여 연속하는 3개 사업연도(2020년 12월 31일)까지 관리종목지정 유예를 적용받았습니다. 상장일로부터 상장일이 속한 사업연도의 말일까지의 기간이 3개월 미만인 경우에는 상장일이 속하는 사업연도와 그 이후 3개 사업연도를 손실이 발생한 사업연도에서 제외하며, 당사는 2018년 6월 3일에 기술성장기업으로 코스닥시장에 상장되었으므로 2018년을 포함하여 2020년까지의 3개 사업연도를 법인세비용차감전계속사업손실 발생 사업연도에서 제외합니다. 다만, 2021년부터는 법인세비용차감전계속사업손실 발생 사업연도에 포함되어, 자기자본의 50%를 초과하는 법인세비용차감전계속사업손실이 2023년도에 발생할 경우 관리종목으로 지정될 가능성이 있습니다. 또한, 향후 적자 상태가 지속적으로 유지되는 등의 이유로 관리종목 및 상장폐지 요건에 해당될 수 있으니 투자자께서는 이점 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 최대주주 지분율 희석화 관련 위험 증권신고서 제출일 현재 당사의 최대주주 및 특수관계인이 소유하고 있는 당사 주식수는 보통주 18,371,855주(약 21.85%) 보유하고 있으며, 임경숙 최대주주가 10,128,130주(약 12.05%), 이민섭 대표이사 2,589,328주(약 3.08%), 그 외 기타 특수관계인이 약 5,654,397주(약 6.73%)가 보유하고 있습니다. 증권신고서 제출일 현재 최대주주 및 특수관계인은 본건 신주인수권부사채 일반공모 청약 참여여부가 불투명하며, 참여금액은 미확정인 상태입니다. 아울러 당사는 금번 신주인수권부사채(BW) 뿐만 아니라 공모 및 사모의 형태로 발행한 전환사채(CB)가 있습니다. 당사의 제3회, 제7회, 제8회 전환사채의 일부 또는 전부가 현재 미상환 상태로 있으며, 증권신고서 제출 기준 전환시 발행주식 총수의 20.17%에 해당하는 총 16,958,216주가 출회 가능합니다. 따라서, 금번 공모 BW 및 공모 CB, 사모 CB의 신주인수권 및 전환권이 행사될 경우 최대주주 및 특수관계인의 지분율은 16.08%까지 하락하며, 행사 및 전환가액 조정 70% 최대한도까지 반영 시 최대주주 및 특수관계인의 지분율은 15.33%까지 하락하여, 발행 전과 비교하였을 때 최대 6.52%p까지 하락할 수 있는 상황입니다. 또한 당사의 임직원에게 부여된 주식매수선택권이 존재하며, 신주교부의 방법으로 주식매수선택권이 행사되는 경우, 추가적으로 최대주주의 지분 희석에 영향을 미칠 수 있는 상황입니다. 2022년말 기준 미행사수량은 1,571,500주로써, 증권신고서 제출 전일 기준 발행주식총수인 84,075,931주의 1.87%에 해당하는 물량입니다. 상기와 같이 신주인수권부사채 발행 및 기 발행 주식관련사채, 주식매수선택권 행사 등으로 최대주주 및 특수관계인 지분율이 하락할 경우, 향후 경영권 분쟁이 대두될 가능성을 배제할 수 없습니다. 또한 최대주주의 낮은 지분율은 적대적 M&A 및 외부의 경영권 취득 시도 등의 위험에 노출될 수 있으며, 최대주주 변경가능성 등에 의한 경영권의 안정성 저하 및 당사의 신뢰도 하락을 유발할 수 있는 등 당사의 장기적인 발전을 저해하는 요소로 작용할 수 있습니다. 나. 대규모 물량 출회에 따른 주가 희석화 위험 본 신주인수권부사채의 청약에 참여하셔서 배정받으신 신주인수권증권의 행사를 통해 신주를 취득하실 경우 주식과 동일한 위험을 가지게 되기 때문에 유념하여 주시기 바랍니다. 본 신주인수권부사채 발행으로 200억원 규모의 신주인수권이 발행될 예정이며, 예상확정 행사가액 1,517원을 기준으로 전량 행사 시 13,183,915주가 추가로 유통될 수 있습니다. 이는 신고서 제출일 현재, 발행주식총수(보통주 84,075,931주)의 약 15.68%에 해당하며 사채발행일 이후 1개월이 되는 날(2023년 05월 27일)부터 행사가 가능합니다. 또한 기 발행된 전환사채의 전환권 행사와 임직원에게 부여된 주식매수선택권이 행사되는 경우, 추가적으로 당사의 신주가 발행될 가능성이 있습니다. 당사의 제3회, 제7회, 제8회 전환사채의 일부 또는 전부가 현재 미상환 상태로 있으며, 증권신고서 제출 기준 전환시 발행주식 총수의 20.17%에 해당하는 총 16,958,216주가 출회 가능하고, 주식매수선택권의 경우 2022년말 기준 미행사수량은 1,571,500주로써, 증권신고서 제출 전일 기준 발행주식총수인 84,075,931주의 1.87%에 해당하는 물량입니다. 이와 같이 향후 대규모 물량 출회로 인한 주가희석화가 발생할 수 있으며, 유통물량 증가에 따른 수급부담으로 주가에 부정적인 영향을 줄 가능성이 있으니 투자자들께서는 이 점 유의하시기 바랍니다. 다. 신용등급 관련 위험 당사는 "증권 인수업무에 관한 규정" 제11조의2에 의거, 당사가 발행할 제10회 무보증 신주인수권부사채에 대하여 2개 신용평가전문회사에서 평가받은 신용등급을 사용하였습니다. 본 사채는 한국신용평가(주) 및 NICE신용평가(주)로부터 B0(부정적)/B-(Stable) 등급을 받았습니다. 투자자께서는 각 신용평가사에서 부여한 등급의 정의 및 등급전망을 파악하시고 본 사채 투자의사 결정에 유념하시기 바랍니다. 라. 투자위험요소 관련 주의사항 본 신주인수권부사채에 청약하고자 하는 투자자들은 투자결정을 하기 전에 본사채 증권신고서의 다른 기재 부분 뿐만 아니라 상기 투자위험요소를 주의 깊게 검토한 후 이를 고려하여 최종적인 투자판단을 하셔야 합니다. 다만, 당사가 현재 알고 있지 못하거나 중요하지 않다고 판단하여 상기 투자위험요소에 기재하지 않은 사항이라 하더라도 당사의 운영에 중대한 부정적 영향을 미칠 수 있다는 가능성을 배제할 수는 없으므로, 투자자는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 자신의 독자적인 판단에 의하여 최종적인 투자의사결정을 내려야 합니다. 마. 원리금 상환 불이행 위험 본 사채는 예금자보호법의 적용 대상이 아니고, "자본시장과 금융투자업에 관한 법률" 제362조 제8항 각호에 따른 금융기관 등이 보증한 것이 아니며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 또한 본 사채는 무보증 신주인수권부사채이며, 본 채권의 원리금 상환을 이원다이애그노믹스(주)가 전적으로 책임지므로 투자자께서는 이 점 유의하시기 바랍니다. 바. 상장기업의 관리감독기준 강화에 따른 위험 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 사. 환금성 제약 위험 금번 발행되는 이원다이애그노믹스(주) 제10회 무보증 신주인수권부사채의 신주인수권을 제외한 사채의 상장예정일은 2023년 05월 11일이며, 한국거래소의 채무증권 신규상장심사요건을 충족하고 있으며, 본 신주인수권부사채의 신주인수권증권도 한국거래소의 신주인수권증권 신규상장심사요건을 모두 충족하고 있으므로 한국거래소의 상장심사를 통과할 수 있을 것으로 사료되나, 만일 신규상장의 승인을 받지 못하게 된다면 공모 후에도 한국거래소시장에서 본 신주인수권부사채를 용이하게 매매할 공개 시장이 없게 되어 환금성에서 큰 제약을 받을 수 있습니다. 또한, 본 신주인수권부사채는 사채의 조건상 사채발행일 1개월 이후(2023년 06월 11일)부터 신주인수권 행사가 가능하도록 하고 있습니다. 따라서 금번 공모를 통해 신주인수권부사채를 취득하는 투자자는 신주인수권 행사 가능시점까지 신주인수권행사를 하지 못함으로써 그 기간동안 환금성에 있어 일정 정도 제약을 받을 수 있습니다. 아. 신주인수권 행사 후 환금성 위험 본 사채의 "신주인수권증권"의 상장예정일은 2023년 05월 25일이며, 한국거래소의 상장심사를 통과한 뒤 상장하여 거래가 시작될 수 있도록 할 예정이나, 비록 "신주인수권증권"이 상장된다 하더라도 주식과 비교해 보았을 때 주식시장에 비해 매매가 원활하지 않아 환금성에 제약이 있을 수 있다는 점을 유념하시기 바랍니다. 또한 명의개서 대행기관 및 한국거래소 등 관계기관의 협의에 따라 상장시기가 늦춰질 가능성도 상존합니다. 이에 따라 투자자께서 신주인수권을 행사하시는 시점에서 감안한 이원다이애그노믹스(주) 보통주 주가와, 행사로 인하여 신주를 교부 받게 되는 시점에서 이원다이애그노믹스(주) 보통주 주가가 형성되는 수준 간에 괴리가 발생할 가격 변동 위험이 존재한다는 점을 충분히 숙지하신 후 금번 신주인수권부사채 투자에 임하시기 바랍니다. 또한, 본 신주인수권부사채의 신주인수권 행사에 있어, 한국예탁결제원 및 명의개서 대행기관의 업무규정상 1개월 동안 행사된 신주인수권에 의한 신주발행 물량을 매월 말일까지 일괄적으로 취합하여 정기적으로 상장업무를 진행할 예정입니다. 이에 따라 신주의 환금성이 행사 즉시 주어지지 않아, 신주의 매매에 제약이 있을 수 있습니다. 또한 명의개서대행기관 및 한국거래소 등 관계기관의 협의에 따라 상장시기가 늦추어 질 수 도 있음을 충분히 숙지하시기 바랍니다. 자. 신주인수권 관련 위험 본 신주인수권부사채는 분리형 신주인수권부사채로서 배정시 각 청약자에게 배정될 신주인수권증권 수량의 산정시 소수점 이하는 절사합니다. 즉, 각 청약자에게 배정된 신주인수권증권의 금액 (각 청약자에게 배정된 신주인수권증권의 수량에 행사가액을 곱한 값)은 각 청약자에게 배정된 사채의 발행 금액을 하회할 수 있는 점을 투자자께서는 감안하시기 바랍니다. 차. 집단 소송 발생의 위험 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있습니다. 카. 증권신고서 및 일정에 관한 주의 사항 본 증권신고서상의 공모일정은 확정된 것이 아니며 금융감독원 공시심사과정에서 정정사유가 발생 시, 변경될 수 있습니다. 또한 본 사채의 증권신고서 제출 이후 관계기관과의 협의에 따라 신고서의 내용이 수정될 수 있음을 투자자 여러분께서는 유의하시기 바랍니다. 타. 사채관리계약에 관한 사항 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 기타 자세한 사항은 본 사채의 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다. 파. 주식ㆍ사채 등의 전자등록에 관한 법률 주의사항 금번에 발행할 신주인수권증권은 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않습니다. 하. 효력발생 관련 주의사항 본 신고서는 「자본시장과금융투자업에관한법률」 제120조 제1항 규정에 의해 효력이 발생하며, 제131조 제2항에 규정된 바와 같이 이 신고서의 효력 발생은신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 거. 공시사항 참조 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서 및 감사보고서 등기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조 하시기 바라며, 상기 제반사항을 고려하시어 투자자 여러분의 신중한 판단을 바랍니다. 너. 기타 투자자 유의사항 본 건 신주인수권부사채 발행을 통해 당사의 주식 가치가 하락할 수 있으며, 본 증권신고서에서 제시된 투자위험요소 및 기타 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 여러분의 독자적인 판단에 의해야 함을 유의하여 주시기 바랍니다. 또한, 본 건 신주인수권부사채의 모집은 일반공모 방식으로 진행되며, 모집 후 잔액이 발생하더라도 모집주선회사인 KB증권(주)가 자기의 계산으로 인수하지 않습니다. 따라서 청약접수된 금액이 모집금액에 미달할 경우, 그 미달분은 미발행처리합니다. 따라서, 당사가 최초로 모집하고자하는 금액에 맞추한 계획한 자금 운용에 변동이 가능할 수 있다는 점에 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 10 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증신주인수권부사채 | 모집(매출)방법 | 일반공모 |

| 권면(전자등록) 총액 |

20,000,000,000 | 모집(매출)총액 | 20,000,000,000 |

| 발행가액 | 20,000,000,000 | 이자율 | 3.0 |

| 발행수익률 | 6.0 | 상환기일 | 2026년 05월 11일 |

| 원리금 지급대행기관 |

하나은행 송도GCF지점 |

(사채)관리회사 | 흥국생명보험(주) |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2023년 03월 29일 | 한국신용평가 | 회사채 (B0) |

| 2023년 03월 29일 | 나이스신용평가 | 회사채 (B-) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 주선 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 주선 | 케이비증권 | - | - | - | - |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2023년 05월 08일 ~ 2023년 05월 09일 | 2023년 05월 11일 | 2023년 05월 04일 | 2023년 05월 11일 | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 18,000,000,000 |

| 시설자금 | 2,000,000,000 |

| 발행제비용 | 290,220,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | 이원다이애그노믹스(주) 기명식 보통주 |

| 보증금액 | - | 권리행사비율 | 100.00 | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | 1,517 | |

| 담보금액 | - | 권리행사기간 | 2023년 06월 11일 ~ 2026년 04월 11일 |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정]주요사항보고서(신주인수권부사채권발행결정)-2023.05.03 |

||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

8) 증권신고서의 효력 발생 유ㆍ무에 따라 본사채의 공모 일정이 변경될 수 있습니다. 9) 일반 공모청약은 2023년 05월 08일 ~ 09일(2영업일간)이며, 케이비증권(주)의 본ㆍ지점, 홈페이지, HTS, MTS 등으로 청약 가능합니다. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| 회 차 : 10 | (단위: 원) |

| 항목 | 내용 | ||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사채의 명칭 | 제10회 무기명식 이권부 무보증 신주인수권부사채 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 구 분 | (1) 무기명식 이권부 무보증 신주인수권부사채 (2) 분리형 신주인수권부사채 (3) 현금납입 및 사채대용납입형 신주인수권부사채 |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 권면총액 | 20,000,000,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 할인율(%) | - | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 발행수익율(%) | 6.00% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 모집 또늠 매출가액 | 각 사채권면금액의 100% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 모집 또는 매출총액 | 20,000,000,000 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 각 사채의 금액 | "본 사채"의 경우 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않습니다. | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 이자율 | 연리이자율(%) | 3.00% | |||||||||||||||||||||||||||||||||||||||||||||||||

| 변동금리부 사채이자율 |

- | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 표면이율을 적용한 연간 이자의 1/4씩 후급하며 이자지급기일은 아래와 같습니다. 다만, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일에 이자를 지급하고 이자지급기일 이후의 이자는 계산하지 아니합니다. | |||||||||||||||||||||||||||||||||||||||||||||||||

| 이자지급 기한 |

2023년 08월 11일, 2023년 11월 11일, 2024년 02월 11일, 2024년 05월 11일, 2024년 08월 11일, 2024년 11월 11일, |

||||||||||||||||||||||||||||||||||||||||||||||||||

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 나이스신용평가(주) | |||||||||||||||||||||||||||||||||||||||||||||||||

| 평가일자 | 2023년 03월 29일 / 2023년 03월 29일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 평가결과등급 | B0(부정적) / B-(Stable) | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 주관회사의 분석 |

대표주관명 | 케이비증권(주) | |||||||||||||||||||||||||||||||||||||||||||||||||

| 분석일자 | 2023년 03월 30일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 상환방법 및 기한 | 상환방법 |

(1) 만기상환

가. 조기상환청구금액 : 각 전자등록금액의 100% 나. 청구장소 : “발행회사”의 본점 (예탁자인 경우 한국예탁결제원) 다. 청구기간 및 청구방법 : 각 조기상환기일 전 60일 이후부터 조기상환기일 전 30일까지의 기간에 사채권자가 고객계좌에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 조기상환을 청구하고 자기계좌에 전자등록된 경우에는 한국예탁결제원에 조기상환을 청구하면 한국예탁결제원이 이를 취합하여 청구장소에 조기상환을 청구한다. 단, 조기상환 청구기간의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지로 한다. 라. 지급장소 : 하나은행 송도GCF지점 |

|||||||||||||||||||||||||||||||||||||||||||||||||

| 상환기한 | 2026년 05월 11일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 권리행사로 인해 발행되는 지분증권의 종류 및 내용 |

이원다이애그노믹스(주) 기명식 보통주 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 행사가액, 행사비율, 행사기간 등 신주인수권의 조건요약 |

(1) 행사가액 : 1,517원(확정) "본 사채" 발행을 위한 "발행회사"의 최초 이사회결의일(2023년 03월 30일)의 전일(2023년 03월 29일)을 기산일로 하여 소급하여 산정한 다음 각 목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 원단위 미만은 절상한다. 단, "행사가액"이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 "행사가액"으로 한다. 가. "발행회사"의 보통주의 1개월 "가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다. 이하 같다), 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액 나. "발행회사"의 보통주의 최근일 "가중산술평균주가" 다. "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가"

가. "본 사채"는 분리형 신주인수권부사채로 "현금납입" 또는 "사채대용납입" 모두 가능합니다. 나. 최초 발행되는 분리된 신주인수권증권의 "행사비율"은 100%로 "신주인수권증권" 1주당 주식 1주의 "신주인수권"이 부여됩니다. 다. 행사가액 조정에 따라 "신주인수권증권"의 "행사비율"은 변경될 수 있으며, 이 경우 변경된 "행사비율"로 발행되는 주식의 발행가액의 합계액은 "본 사채"의 발행가액의 합계액의 100%를 초과할 수 없습니다. 단, "본 사채"는 각 청약자에게 건별 배정되며, 행사청구 시 소수점 이하의 단수주에 대해서는 배정하지 않고 미발행되므로, 각각 배정된 신주인수권 행사로 인해 발행되는 주식의 발행가액의 총합계액은 "본 사채"의 발행가액의 합계액에 미달될 수 있습니다. 라. 동일인이 2 이상의 신주인수권증권으로 신주인수권 행사청구 시에는 행사비율을 반영하여 산정한 각 "신주인수권증권"에 부여된 "신주인수권"을 합산 후 소수점 이하의 신주인수권은 절사합니다. 가. "본 사채"의 신주인수권증권을 소유한 자가 신주인수권 행사청구를 하기 전에 발행회사가 아래 (i) 또는 (ii)의 발행 당시 “시가”를 하회하는 발행가액으로(i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 아래와 같이 행사가액을 조정합니다. 본 사유에 따른 “행사가액”의 조정일은 (i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 합니다. 단, 유무상증자를 병행 실시하는 경우, 유상증자의 1주당 발행가격이 조정 전 행사가격을 상회하는 때에는 유상증자에 의한 신발행주식수는 행사가격 조정에 적용하지 아니하고 무상증자에 의한 신발행주식수만 적용합니다.

나. 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직전에 “신주인수권증권”이 행사되어 전액 주식으로 인수되었더라면 “신주인수권증권” 소지자가 가질 수 있었던 주식 수가 행사주식수가 되도록 “행사가액”을 조정합니다. 본 사유에 따른 “행사가액” 조정일은 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등의 기준일로 합니다. 다. 단, 위 나. 의 조정사유 중 감자 및 주식병합의 경우에 있어서는, 감자 및 주식병합 등을 위한 주주총회 결의일 전일을 기산일로 하여 「증권의 발행 및 공시 등에 관한 규정」 제5-22조 제1항 본문의 규정에 의하여 산정(제3호는 제외)한 가액(이하 “산정가액”이라 함)이 액면가액 미만이면서 기산일 전에 행사가격을 액면가액으로 이미 조정한 경우(행사가격을 액면가액 미만으로 조정할 수 있는 경우는 제외함)에는 조정 후 행사가격은 산정가액을 기준으로 감자 및 주식병합 등으로 인한 조정비율만큼 상향 조정한 가액 이상으로 조정합니다. 라. 위 가. 및 나.와는 별도로 “본 사채” 발행 후 매 3개월이 경과한 날(2023년 08월 11일, 2023년 11월 11일, 2024년 02월 11일, 2024년 05월 11일, 2024년 08월 11일, 2024년 11월 11일, 2025년 02월 11일, 2025년 05월 11일, 2025년 08월 11일, 2025년 11월 11일, 2026년 02월 11일)을 행사가격 조정일로 하고, 각 행사가격 조정일 직전 영업일을 기산일로 하여 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가 중 가장 낮은 가격이 해당 조정일 직전 영업일 현재의 행사가격보다 낮은 경우 동 낮은 가격을 새로운 행사가격으로 합니다. 단, 행사가격의 최저 조정한도는 “본 사채” 발행 당시 행사가액의 70% 이상으로 합니다. (단, 조정일 전에 신주의 할인발행 또는 감자 등의 사유로 행사가격을 이미 조정한 경우에는 이를 감안하여 산정합니다.) 마. 위 가. 내지 라.에 의하여 조정된 행사가격이 주식의 액면가 이하일 경우에는 액면가를 행사가격으로 하며, 각 신주인수권부사채에 부여된 신주인수권의 행사로 인하여 발행할 주식의 발행가액의 합계액은 각 신주인수권부사채의 발행가액을 초과할 수 없습니다. 바. 위 각목의 산식에 의한 조정 후 행사가격 중 원단위 미만은 절상합니다. 사. 위 각목의 사유에 의한 "행사가액" 조정에 따라, 조정된 행사가격으로 신주인수권이 행사되었을 경우 합산된 주식발행금액을 동일하게 하기 위하여, 신주인수권증권1주당 행사비율을 아래와 같이 조정한다.

|

||||||||||||||||||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2023년 05월 11일 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 등 록 기 관 | 한국예탁결제원 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 원리금 지급대행기관 |

회 사 명 | 하나은행 송도GCF지점 | |||||||||||||||||||||||||||||||||||||||||||||||||

| 기타사항 | 1) "본 사채"의 상장예정일은 2023년 05월 11일, "신주인수권증권"의 상장예정일은 2023년 05월 25일입니다. 신주인수권에 관한 자세한 사항은 본 증권신고서 중 "제1부 모집 또는 매출에 관한 사항 - Ⅱ. 증권의 주요 권리내용"을 참고하시기 바랍니다. 2) 증권신고서의 효력 발생 유·무에 따라 "본 사채"의 공모일정이 변경될 수 있습니다. 3) "본 사채"의 연리이자율 연 3.00%는 표면이율을 의미하며, 발행수익률 3개월 복리 연 6.00%는 만기보장수익률(YTM)을 의미합니다. 4) 조기상환일에 상환할 채권의 조기상환수익률(YTP) 및 만기까지 보유한 채권의 만기보장수익률(YTM)은 3개월 복리 연 6.00%로 합니다. 5) "본 사채"의 청약기간은 아래와 같습니다. - 일반공모: 2023년 05월 08일 ~ 2023년 05월 09일 (2영업일간) 6) 상기 권리행사가격은 확정가격으로, 확정 발행가액은 일반공모 청약일전 3거래일(2023년 05월 02일)에 확정되어 "발행회사" 홈페이지(http://www.edgc.com)에 2023년 05월 03일 공고될 예정입니다. 7) 일반공모 청약은 "모집주선회사"인 케이비증권(주)의 본·지점, 홈페이지 및 HTS, MTS 등에서 가능합니다. 8) 본 신주인수권부사채의 신주인수권 행사에 있어, 한국예탁결제원 및 명의개서 대행기관의 업무규정상 1개월 동안 행사된 신주인수권에 의한 신주발행 물량을 매월 말일까지 일괄적으로 취합하여 정기적으로 상장업무를 진행할 예정입니다. 이에 따라 신주의 환금성이 행사 즉시 주어지지 않아, 신주의 매매에 제약이 있을 수 있습니다. 또한 명의개서대행기관 및 한국거래소 등 관계기관의 협의에 따라 상장시기가 늦추어 질 수 도 있음을 충분히 숙지하시기 바랍니다. |

||||||||||||||||||||||||||||||||||||||||||||||||||

가. 공모일정 등에 관한 사항

당사는 2023년 03월 30일 일반공모방식의 신주인수권부사채 발행을 결의하였으며, 이와 관련된 주요 일정은 다음과 같습니다.

| 일자 | 공모 절차 | 비 고 |

|---|---|---|

| 2023-03-30 | 모집매출주선계약 체결 | - |

| 2023-03-30 | 이사회결의 및 주요사항보고서 제출 | - |

| 2023-03-30 | 증권신고서 제출 | - |

| 2023-04-10 | 정정 증권신고서 제출 | - |

| 2023-04-19 | 일정 변경 관련 이사회결의 | - |

| 2023-04-19 | 정정 증권신고서 제출 | - |

| 2023-05-02 | 투자설명서 제출 | - |

| 2023-05-02 | 행사가액 확정 | 청약일전 제3거래일 |

| 2023-05-03 | 정정 증권신고서(발행조건 확정) 제출 | - |

| 2023-05-04 | 일반공모 청약공고 | 홈페이지 |

| 2023-05-08 | 일반공모 청약 | - |

| 2023-05-09 | - | |

| 2023-05-11 | 환불 및 납입 | - |

| 2023-05-11 | 신주인수권이 분리된 채권 상장예정일 | - |

| 2023-05-25 | 신주인수권증권 상장예정일 | - |

| 주1) | 상기 일정은 증권신고서 제출일 현재 기준 일정으로, 본 증권신고서의 심사과정에서 정정 증권신고서 제출이 요구될 수 있으며, 정정 증권신고서 제출 요구시 동 신고서에 기재된 일정이 변경될 수 있습니다. 또한 관계기관과의 협의에 따라 일정이 변경될 수 있습니다. |

금번에 발행할 신주인수권증권은 전자증권제도 시행(시행일 : 2019.09.16)으로 인해 전자등록의 방법으로 발행될 예정이며, 상장과 동시에 유통될 예정입니다.

| 「주식·사채등의 전자등록에 관한 법률」 (시행일 : 2019.09.16) |

|---|

|

제25조(주식등의 신규 전자등록) 1. 「자본시장과 금융투자업에 관한 법률」 제8조의2제4항제1호에 따른 증권시장에 상장하는 주식등 2. 「자본시장과 금융투자업에 관한 법률」에 따른 투자신탁의 수익권 또는 투자회사의 주식 3. 그 밖에 권리자 보호 및 건전한 거래질서의 유지를 위하여 신규 전자등록의 신청을 하도록 할 필요가 있는 주식등으로서 대통령령으로 정하는 주식 등 제36조(전자등록주식등에 대한 증권·증서의 효력 등) ③ 이미 주권등이 발행된 주식등이 제25조부터 제27조까지의 규정에 따라 신규 전자등록된 경우 그 전자등록주식등에 대한 주권등은 기준일부터 그 효력을 잃는다. 다만, 기준일 당시 「민사소송법」에 따른 공시최고절차가 계속 중이었던 주권등은 그 주권등에 대한 제권판결의 확정, 그 밖에 이와 비슷한 사유가 발생한 날부터 효력을 잃는다. |

2. 공모방법

가. 증권의 모집방법: 일반공모

| [회차: 10] | (단위 : 원) |

| 모집대상 | 모집금액 및 비율 | 비고 | |

|---|---|---|---|

| 모집금액 | 모집비율(%) | ||

| 일반공모 | 20,000,000,000 | 100% | 모집주선 |

| 주1) | 모집금액은 전자등록총액 기준입니다. |

| 주2) | 본 건 신주인수권부사채의 모집은 일반공모 방식으로 진행되며, 모집 후 잔액이 발생하더라도 모집주선회사인 케이비증권(주)이 자기의 계산으로 인수하지 않습니다. 따라서 청약접수된 금액이 모집금액에 미달할 경우, 그 미달분은 미발행처리합니다. |

3. 공모가격 결정방법

가. 공모가격에 관한 사항

본 신주인수권부사채의 발행과 관련된 공모가격 결정방법은 발행회사인 당사와 모집주선회사 간의 협의에 의한 확정가 지정방법으로, 표면금리 연 3.00%, 사채권에 대한 만기보장수익률 3개월 복리 연 6.00%를 적용하여 각 사채권면금액의 100.00%로 액면발행합니다.

나. 신주인수권의 가치산정에 관한 사항

당사 및 본 신주인수권부사채 발행의 모집주선회사는 본 신주인수권부사채의 신주인수권가치산정을 위한 분석을 실시하였습니다. 기본분석은 블랙-숄즈의 옵션가격결정모형을 이용하였으며, 아래에 제시된 본 신주인수권부사채의 신주인수권 가치는 이사회 결의일 직전 영업일을 기준으로 분석되었으므로, 실제 가치는 사채 발행 후 변동될 수 있음을 투자 시 유의하시기 바랍니다.

1) 가치산정의 목적

이원다이애그노믹스(주) 제10회 무보증 분리형 신주인수권부사채의 신주인수권 이론가치산출

2) 발행조건

| 신주인수권 가격 결정변수 |

신주인수권 가격 결정변수의 내용 | 비 고 |

|---|---|---|

| 기초자산 | 이원다이애그노믹스(주) 보통주 (A245620) | - |

| 무위험이자율 | 3.328% (2023년 05월 02일 국고채 3년물 민평평균 수익률) | 주1) |

| 잔존만기 | 3년 | - |

| 현재가 | 1,753원 (2023년 05월 02일 종가) | - |

| 행사가액(확정) | 1,517원 | 주2) |

| 변동성 | ① KOSDAQ 및 해당기업 20영업일(1개월)의 역사적 변동성 사용 ② KOSDAQ 및 해당기업 60영업일(3개월)의 역사적 변동성 사용 ③ KOSDAQ 및 해당기업 120영업일(6개월)의 역사적 변동성 사용 ④ KOSDAQ 및 해당기업 250영업일(12개월)의 역사적 변동성 사용 |

주3) |

| 주1) | 무위험이자율: 2023년 05월 02일 한국금융투자협회가 발표하는 3년 만기 국고채의 시가평가 기준수익률 중 민평평균 수익률을 사용하였습니다. 본 수익률은 신주인수권부사채의 만기와 동일합니다. |

| 주2) | 행사가액: 본 사채 발행을 위한 이사회결의일 전일을 기산일로 하여, 그 기산일로부터 소급하여 산정한 다음 각목의 가액 중 가장 낮은 가액을 기준주가로 하여, 기준주가의 100%에 해당하는 가액을 행사가액으로 하되, 호가 단위 미만은 절상합니다. 단, 행사가액이 액면가액 미만일 경우 액면가액을 행사가액으로 합니다. 가. 이원다이애그노믹스(주)의 보통주의 1개월 "가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말합니다. 이하 같습니다), 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액 나. 이원다이애그노믹스(주)의 보통주의 최근일(이사회 결의일 전일) "가중산술평균주가" 다. 이원다이애그노믹스(주)의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

| 주3) | 하기 "3) 변동성" 참조 ※ 상기 신주인수권 행사가액은 확정 행사가액입니다. |

3) 변동성: 변동성이 높을수록 신주인수권 가치는 상승합니다.

| 구분 | 역사적 변동성(%) | |

|---|---|---|

| KOSDAQ 지수 | 이원다이애그노믹스(주) 보통주 | |

| 20영업일(1개월) | 30.697% | 119.754% |

| 60영업일(3개월) | 28.029% | 84.950% |

| 120영업일(6개월) | 28.048% | 64.848% |

| 250영업일(12개월) | 30.610% | 65.027% |

| (출처: | Bloomberg, Historical Volatility Table) |

| 주1) | KOSDAQ 지수: KOSDAQ Index, 이원다이애그노믹스(주) 보통주: 245620 KOSDAQ Equity |

| 주2) | 20 영업일(1개월) 기간: 2023년 05월 02일 기준 최근 20 영업일 60 영업일(3개월) 기간: 2023년 05월 02일 기준 최근 60 영업일 120 영업일(6개월) 기간: 2023년 05월 02일 기준 최근 120 영업일 250 영업일(12개월) 기간: 2023년 05월 02일 기준 최근 250 영업일 |

4) 조건별 신주인수권의 이론가치

가) KOSDAQ 지수

| 구분 | 1개월 | 3개월 | 6개월 | 12개월 |

|---|---|---|---|---|

| 역사적 변동성(%) | 30.697% | 28.029% | 28.048% | 30.610% |

| 신주인수권 이론가격(원) | 550원 | 526원 | 526원 | 549원 |

| 행사가 대비(%) | 36.26% | 34.67% | 34.67% | 36.19% |

나) 이원다이애그노믹스(주) 보통주

| 구분 | 1개월 | 3개월 | 6개월 | 12개월 |

|---|---|---|---|---|

| 역사적 변동성(%) | 119.754% | 84.950% | 64.848% | 65.027% |

| 신주인수권 이론가격(원) | 1,289원 | 1,040원 | 869원 | 870원 |

| 행사가 대비(%) | 84.97% | 68.56% | 57.28% | 57.35% |

5) 가치산정 결과

가) 가치산정을 위해 사용한 블랙-숄즈의 옵션가격 결정모형 (Black & Scholes option pricing model)은 만기 시에만 행사가능한 유럽형 콜옵션가치입니다. 그러나, 가치평가 대상이 되는 금번 신주인수권은 주식에 대한 미국형 콜옵션의 일종이며, 미국형콜옵션은 만기 전 행사가능한 재량권으로 유럽형 콜옵션가치보다 높습니다. 즉, 블랙-숄즈의 옵션가격 결정모형으로 산출된 상기 가격은 보수적으로 산출되었습니다.

나) 또한, Refixing 조항은 신주인수권가치를 상승시키는 요인이나, 가치산정 시 반영하지 아니하였습니다.

다) 실제 신주인수권의 경우 신주인수권 행사시 희석(Dilution) 효과가 나타나기 때문에 신주인수권의 이론가치가 하락할 수 있습니다. 금번의 분석에서는 희석효과를 객관적으로 측정할 수가 없어, 희석효과를 고려하지 않았습니다.

라) 금번의 신주인수권 가치분석에서는 배당을 고려하지 않았습니다.

마) 블랙-숄즈 옵션가격결정모형을 기준으로 하여 상기한 자료 중 변동성을 KOSDAQ Index의 최근 120영업일(6개월) 간의 역사적 변동성(28.048%)를 사용하여 본 신주인수권부사채 신주인수권의 이론가치를 산정한 결과 526원이 산출되었으며, 동 금액을 본 신주인수권부사채 신주인수권의 가치로 산정하였습니다. (신주인수권의 가치를 보수적으로 산정하기 위해 당사의 보통주 주가의 변동성이 가장 낮은 최근 120영업일(6개월) 기준의 KOSDAQ Index 변동성을 이용하여 신주인수권의 이론가치를 산정하였습니다.)

| 단, 이는 가정에 의해 산출된 이론상의 가액으로, 신주인수권증권의 상장 후 시장에서의 실제 거래 가격과는 차이가 있을 수 있으며, 또한, 신용위험을 반영하여 신주인수권의 가치를 산정할 경우 신주인수권의 가치가 상이하게 산출될 수 있습니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

1) "발행회사"는 "모집주선회사" 에게 "본 사채"의 모집 및 주선업무를 위탁하며, "모집주선회사"는 이를 수락합니다.

2) "모집주선회사"는 다음과 같이 "본 사채"를 모집합니다. "본 사채"를 모집함에 있어 모집 후 잔액이 발생한 경우에는 별도의 잔액인수 없이 미발행 처리합니다.

나. 모집 또는 매출의 절차

1) 공고일자와 공고방법

| 구분 | 공고신문 등 | 공고일자 |

|---|---|---|

| 일반공모 청약 공고 | "발행회사" 홈페이지 | 2023년 05월 04일 |

| 배정 공고 | "모집주선회사" 홈페이지 | 2023년 05월 11일 |

| 주1) | 본 증권신고서상의 공모 일정은 확정된 것이 아니며, 관계기관의 조정 또는 증권신고서 수리과정에서 변경될 수 있습니다. |

| 주2) | "발행회사" 홈페이지 : http://www.edgc.com |

| 주3) | "모집주선회사" 홈페이지 : 케이비증권(주) http://www.kbsec.com |

2) 청약방법

가) 청약자는 소정의 청약서 2통에 필요한 사항을 기입날인하여 청약증거금과 함께 청약취급처에서 청약한다.

나) 청약자는 "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다.

다) 이중청약은 불가능하며, 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 본다.

라) 상기 다호의 적용에 있어 집합투자기구는 하나의 집합투자기구를 청약자 1인으로 본다.

마) 청약자의 청약분에 대하여는 청약 당일의 영업개시시간 이후 16시 00분까지 접수된 것에 한하여 배정하도록 한다.

바) 청약단위: "본 사채"의 최저 청약금액은 100만원으로 하며, 100만원 이상 1,000만원 미만은 100만원 단위, 1,000만원 이상 1억원 미만은 1,000만원 단위, 1억원 이상 10억원 미만은 5,000만원 단위, 10억원 이상 100억원 미만은 5억원 단위, 100억원 이상은 50억원 단위로 한다. 일반공모의 1인당 최대 청약한도는 청약사무취급처별로 "본 사채" 발행금액의 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 본다.

사) 청약증거금: 청약금액의 100%에 해당하는 금액

아) 청약증거금은 2023년 05월 11일에 본 사채의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

자) 초과 청약증거금이 있는 경우에는 이를 납입기일인 2023년 05월 11일에 청약사무취급처에서 반환한다.

■ 청약사무취급처별 청약방법 및 청약기간

| 청약대상자 |

청약사무취급처 |

청약방법 |

청약기간 |

|---|---|---|---|

| 일반공모청약자 | 케이비증권(주) | 본ㆍ지점 직접 방문, 홈페이지, HTS, MTS 등 | 2023년 05월 08일 ~ 2023년 05월 09일 |

3) 배정방법

가. 일반공모에 의한 총 청약금액이 "모집금액"을 초과하는 경우에는 "모집주선회사"에 청약된 청약금액을 청약경쟁률에 따라 5사 6입을 원칙으로 안분배정하되, 잔여금액이 최소화되도록 한다. 이후 최종 잔여금액은 최대 청약자부터 순차적으로 우선배정하되, 동 순위 최대청약자가 최종 잔여금액보다 많은 경우에는 "모집주선회사"가 합리적으로 판단하여 합의하에 배정한다.

나. 상기 가호에 따른 배정에도 불구하고 청약미달분이 발생하는 경우, 청약금액대로 배정하고, 해당 청약미달분은 미발행 처리한다.

다. 기관투자자(집합투자기구 포함) 및 기타 일반청약자 구분 없이 "본 사채"의 전자등록총액 내에서 배정한다.

라. 배정단위는 10만원으로 한다.

마. 청약결과 배정 공고: 일반공모 청약에 대한 배정결과, 각 청약단위에 대한 신주인수권부사채 배정금액은 2023년 05월 11일 "모집주선회사"의 인터넷 홈페이지에 게재함으로써 개별통지에 갈음한다.

4) 투자설명서 교부

가) 「자본시장과 금융투자업에 관한 법률」 제124조에 따른 투자설명서를 교부할 책임은 "발행회사" 및 "모집주선회사"에게 있으며, "본 사채"에 투자하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조 제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률」 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자는 제외한다)는 청약전 투자설명서를 교부받아야 한다.

- 교부장소: 모집주선회사의 본점 및 지점

- 교부방법: "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 "모집주선회사" 홈페이지와 HTS(Home Trading System), MTS(Mobile Trading System)를 통한 전자문서의 방법으로 교부한다.

나) 기타사항

- "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명 또는 홈페이지에서 다운로드 받은 후 교부확인란에 체크하여야 하며, 투자설명서를 교부받지 않고자 하는 경우에는 투자설명서 수령거부의사를 서면, 전화, 전신, 팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위가 정하여 고시하는 방법으로 표시할 수 있다.

- 투자설명서 교부를 받지 않거나 수령거부의사를 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위가 정하여 고시하는 방법으로 표시하지 않을 경우, 투자자는 "본 사채"의 청약에 참여할 수 없다.

- 단, 전자문서의 방법으로 투자설명서를 교부받고자 하는 투자자는 「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각호의 요건을 모두 충족하여야 한다.

※ 관련법규

|

「자본시장과 금융투자업에 관한 법률」 제124조(정당한 투자설명서의 사용) 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 “전자문서수신자”라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 ② 누구든지 증권신고의 대상이 되는 증권의 모집 또는 매출, 그 밖의 거래를 위하여 청약의 권유 등을 하고자 하는 경우에는 다음 각 호의 어느 하나에 해당하는 방법에 따라야 한다. 1. 제120조제1항에 따라 증권신고의 효력이 발생한 후 투자설명서를 사용하는 방법 2. 제120조제1항에 따라 증권신고서가 수리된 후 신고의 효력이 발생하기 전에 발행인이 대통령령으로 정하는 방법에 따라 작성한 예비투자설명서(신고의 효력이 발생되지 아니한 사실을 덧붙여 적은 투자설명서를 말한다. 이하 같다)를 사용하는 방법 3. 제120조제1항에 따라 증권신고서가 수리된 후 신문ㆍ방송ㆍ잡지 등을 이용한 광고, 안내문ㆍ홍보전단 또는 전자전달매체를 통하여 발행인이 대통령령으로 정하는 방법에 따라 작성한 간이투자설명서(투자설명서에 기재하여야 할 사항 중 그 일부를 생략하거나 중요한 사항만을 발췌하여 기재 또는 표시한 문서, 전자문서, 그 밖에 이에 준하는 기재 또는 표시를 말한다. 이하 같다)를 사용하는 방법 ③ 집합투자증권의 경우 제2항에도 불구하고 간이투자설명서를 사용할 수 있다. 다만, 투자자가 제123조에 따른 투자설명서의 사용을 별도로 요청하는 경우에는 그러하지 아니하다. <신설 2013. 5. 28.> ④ 제1항 및 제3항에 따라 집합투자증권의 간이투자설명서를 교부하거나 사용하는 경우에는 투자자에게 제123조에 따른 투자설명서를 별도로 요청할 수 있음을 알려야 한다. <신설 2013. 5. 28.> |

|

「자본시장과 금융투자업에 관한 법률 시행령」 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009. 7. 1., 2013. 6. 21., 2021. 1. 5.> 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

다. 납입 및 청약증거금의 대체ㆍ반환

1) 납입장소: 하나은행 송도GCF지점

2) 청약증거금의 대체ㆍ반환

가) 청약증거금: 청약금액의 100 %에 해당하는 금액

나) 청약증거금은 납입일에 본 사채의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니합니다.

다) 초과 청약증거금이 있는 경우에는 이를 납입기일에 일반공모 청약사무취급처에서 반환합니다.

라. 본 사채의 발행일

- 2023년 05월 11일

마. 증권의 교부

1) 신주인수권이 분리된 채권

가) 교부장소: 한국예탁결제원에 전자등록처리

2) 신주인수권증권

가) 교부장소: 한국예탁결제원에 전자등록처리

바. 상장 예정일

| 구 분 | 신주인수권이 분리된 채권 | 신주인수권증권 |

|---|---|---|

| 상장 예정일 | 2023년 05월 11일 | 2023년 05월 25일 |

주1) 본 증권신고서상의 공모 및 상장일정은 확정된 것이 아니며 관계기관의 조정 또는 증권신고서 수리과정에서 변경될 수 있습니다.

사. 그 밖의 중요한 사항

1) 본 증권신고서상의 공모 및 상장일정은 확정된 것이 아니며 관계기관의 조정 또는 증권신고서 수리과정에서 변경될 수 있습니다.

2) 「자본시장과 금융투자업에 관한 법률」 제120조 3항에 의거, 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

3) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있으니 투자의사를 결정하시는 데 참조하시기 바랍니다

5. 인수 등에 관한 사항

금번 이원다이애그노믹스(주) 제10회 무보증 신주인수권부사채는 모집주선방식으로 진행하며, 모집주선회사인 케이비증권(주)은 증권의 인수 업무를 수행하지 않습니다.

| [사채 발행과 관련한 모집주선회사] | |

| [제10회] | (단위: 원) |

| 모집주선회사 | 주 소 | 모집주선금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 구분 | 명칭 | 모집주선금액 | 수수료율 (%) | ||

| 모집주선회사 | 케이비증권(주) | 서울특별시 영등포구 여의나루로 50 | 20,000,000,000 | 정액 금 일억원(\100,000,000)과 모집주선금액의 1.0% 중 큰 금액 | - |

| 주1) 모집주선금액은 일반공모 청약 완료 후 실납입금액을 의미합니다. |

| [사채관리회사] | |

| [제10회] | (단위: 원) |

| 수탁회사 명칭 | 주 소 | 위탁금액 및 수수료율 | |

|---|---|---|---|

| 위탁금액 | 수수료 | ||

| 흥국생명보험 주식회사 | 서울특별시 종로구 새문안로 68 (새문안로1가) | 20,000,000,000 | 40,000,000 |

■ 특약사항

모집주선계약서 상의 특약사항은 다음과 같습니다.

|

제18조(특약사항) "발행회사"는 "본 사채"의 발행일로부터 만기상환일 이전까지 아래의 사항이 발생하였을 경우에는 지체 없이 "모집주선회사"에게 통보하여야 한다. 단, 공시되어 있는 경우 공시로 갈음한다. 1. "발행회사"의 주식이나 주식으로 전자등록할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회결의 등 내부결의가 있은 때 2. "발행회사"의 영업의 일부 또는 전부의 변경 또는 정지 3. "발행회사"의 영업목적의 변경 4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 "발행회사"의 조직에 관한 중대한 변경이 있는 때 6. “자산재평가법”에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 7. "발행회사" 자기자본의 100% 이상을 타 법인에 출자하는 내용의 이사회결의 등 내부 결의가 있는 때 8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부 결의가 있는 때 9. “발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 10. "발행회사"가 다른 회사와 영업의 중요부분을 영업양수도하고자 하는 때 11. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 사채의 명칭, 이자율 및 만기에 관한 사항

| (단위: 백만원) |

| 회차 | 금액 | 연리이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제10회 무보증 신주인수권부사채 |

20,000 | 3.00% | 2026년 05월 11일 | 3. 사채의 기타 주요 권리내용 참조 |

| 주1) | 상기 연리이자율 3.00%는 표면금리를 의미하며, 본 신주인수권부사채의 조기상환수익률(YTP)은 연 6.00%, 만기보장수익률(YTM)은 연 6.00%입니다. |

| 주2) | 당사가 발행하는 제10회 무보증사채는 무기명식 이권부 무보증 신주인수권부사채입니다. |

2. 신주인수권의 내용 등

가. 신주인수권의 내용

| (단위: 원) |

| 항 목 | 내 용 | |||

|---|---|---|---|---|

| 신주인수권행사로 인해 발행할 주식의 내용 |

주식의 종류 및 내용 | 이원다이애그노믹스(주) 기명식 보통주 | ||

| 특수한 권리 등 부여 | - | |||

| 신주인수권 행사비율(%) | 100 | |||

| 신주인수권 행사가액 | 기준주가 | 1,517 원 | ||

| 할인율(%) | - | |||

| 행사가액 | 1,517 원 (확정) | |||

| 산출근거 |

"본 사채" 발행을 위한 "발행회사"의 최초 이사회결의일의 전일을 기산일로 하여 소급하여 산정한 다음 각 목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 원단위 미만은 절상합니다. 단, "행사가액"이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 "행사가액"으로 합니다. 가. "발행회사"의 보통주의 1개월"가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다. 이하 같다), 1주일"가중산술평균주가" 및 최근일"가중산술평균주가"를 산술평균한 가액 나. "발행회사"의 보통주의 최근일 "가중산술평균주가" 다. "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

|||

| 신주인수권 행사로 발행되는 신주의 주금납입방법 | 현금납입 및 사채대용납입 | |||

| 신주인수권 행사가액의 조정방법 |

조정방법 |

"본 사채"의 신주인수권증권을 소유한 자가 신주인수권 행사청구를 하기 전에 발행회사가 아래(i) 또는(ii)의 발행 당시 “시가”를 하회하는 발행가액으로(i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 아래와 같이 행사가액을 조정한다. 본 사유에 따른 “행사가액”의 조정일은(i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 한다. 단, 유무상증자를 병행 실시하는 경우, 유상증자의 1주당 발행가격이 조정 전 행사가격을 상회하는 때에는 유상증자에 의한 신발행주식수는 행사가격 조정에 적용하지 아니하고 무상증자에 의한 신발행주식수만 적용한다.

나. 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등에 의하여 행사가격의 조정이 필요한 경우에는 당해 합병 또는 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직전에 “신주인수권증권”이 행사되어 전액 주식으로 인수되었더라면 “신주인수권증권” 소지자가 가질 수 있었던 주식 수가 행사주식수가 되도록 “행사가액”을 조정한다. 본 사유에 따른 “행사가액” 조정일은 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등의 기준일로 한다. 다. 단, 위 나. 의 조정사유 중 감자 및 주식병합의 경우에 있어서는, 감자 및 주식병합 등을 위한 주주총회 결의일 전일을 기산일로 하여 「증권의 발행 및 공시 등에 관한 규정」 제 5-22조 제1항 본문의 규정에 의하여 산정(제3호는 제외)한 가액(이하 “산정가액”이라 함)이 액면가액 미만이면서 기산일 전에 행사가격을 액면가액으로 이미 조정한 경우(행사가격을 액면가액 미만으로 조정할 수 있는 경우는 제외함)에는 조정 후 행사가격은 산정가액을 기준으로 감자 및 주식병합 등으로 인한 조정비율만큼 상향 조정한 가액 이상으로 조정한다. 마. 위 가. 내지 라.에 의하여 조정된 행사가격이 주식의 액면가 이하일 경우에는 액면가를 행사가격으로 하며, 각 신주인수권부사채에 부여된 신주인수권의 행사로 인하여 발행할 주식의 발행가액의 합계액은 각 신주인수권부사채의 발행가액을 초과할 수 없다. 바. 위 각목의 산식에 의한 조정 후 행사가격 중 원단위 미만은 절상한다. 사. 위 각목의 사유에 의한 "행사가액" 조정에 따라, 조정된 행사가격으로 신주인수권이 행사되었을 경우 합산된 주식발행금액을 동일하게 하기 위하여, 신주인수권증권1주당 행사비율을 다음과 같이 조정한다.

|

||

| 공시방법 | 금융위원회, 한국거래소시장을 통해 공시하며, 명의개서 대행기관 및 모집주선회사에 서면으로 통보한다. | |||

| 기타 신주인수권의 조건 | 동일인이 2 이상의 신주인수권증권으로 신주인수권 행사청구 시에는 행사비율을 반영하여 산정한 각 "신주인수권증권"에 부여된 "신주인수권"을 합산 후 소수점 이하의 신주인수권은 절사합니다. | |||

| 주1) | 상기 신주인수권 행사가액은 확정 행사가액입니다. |

■ 행사가액 산정표

| (이사회 결의일: 2023년 03월 30일) | (단위: 원, 주) |

| 일자 | 종가 | 거래량(주) | 거래대금(원) |

|---|---|---|---|

| 2023/03/29 | 1,505 | 578,420 | 877,099,408 |

| 2023/03/28 | 1,530 | 1,174,681 | 1,820,765,375 |

| 2023/03/27 | 1,610 | 11,613,047 | 19,039,439,991 |

| 2023/03/24 | 1,390 | 367,202 | 504,399,015 |

| 2023/03/23 | 1,326 | 544,063 | 730,778,005 |

| 2023/03/22 | 1,386 | 303,303 | 425,504,225 |

| 2023/03/21 | 1,409 | 225,874 | 324,799,507 |

| 2023/03/20 | 1,418 | 268,777 | 383,279,569 |

| 2023/03/17 | 1,420 | 444,882 | 625,283,387 |

| 2023/03/16 | 1,363 | 540,503 | 730,330,905 |

| 2023/03/15 | 1,381 | 590,818 | 817,203,673 |

| 2023/03/14 | 1,348 | 842,306 | 1,174,702,799 |

| 2023/03/13 | 1,461 | 730,928 | 1,083,851,321 |

| 2023/03/10 | 1,535 | 492,534 | 774,276,423 |

| 2023/03/09 | 1,624 | 235,005 | 382,721,636 |

| 2023/03/08 | 1,633 | 224,465 | 366,870,633 |

| 2023/03/07 | 1,685 | 1,522,571 | 2,574,179,195 |

| 2023/03/06 | 1,634 | 994,177 | 1,636,879,876 |

| 2023/03/03 | 1,575 | 210,498 | 329,815,147 |

| 2023/03/02 | 1,573 | 546,909 | 864,633,177 |

| 1개월 가중산술평균주가(A) | 1,579.75 | - | |

| 1주일 가중산술평균주가(B) | 1,609.01 | - | |

| 최근일 가중산술평균주가(C) | 1,516.37 | - | |

| A, B, C의 산술평균 (D=(A+B+C)/3) | 1,568.38 | - | |

| 청약 3거래일전 가중산술평균주가 (E) | 1,731.23 | 주1) | |

| 기준주가 (F = MIN[C,D,E]) | 1,516.37 | - | |

| 액면가 (G) | 100 | 주2) | |

| 행사가액 (H = MAX[F×100%, G]) | 1,517 | 주3) | |

| 주1) | 2023년 05월 02일 확정되었습니다. |

| 주2) | 행사가액이 액면가 미만인 경우 행사가액 = 액면가액 |

| 주3) | 원 단위 미만 절상 |

나. 신주인수권의 행사절차 등

| 항 목 | 내 용 | |

|---|---|---|

| 신주인수권 행사기간 | 시작일 | 2023년 06월 11일 |

| 종료일 | 2026년 04월 11일 | |

| 신주인수권 행사장소 | 한국예탁결제원 증권대행부 | |

| 신주인수권 행사로 발행되는 신주의 주금납입장소 |

하나은행 송도GCF지점 | |

| 신주인수권의 행사방법 및 절차 | (1) 사채권자가 고객계좌에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 행사청구하고 자기계좌에 전자등록된 경우에는 한국예탁결제원에 행사청구하면, 한국예탁결제원이 이를 취합하여 행사장소에 행사청구합니다. (2) 신주인수권 행사로 인하여 발행되는 주식은 한국예탁결제원에 전자등록 또는 예탁되므로 그 주권을 교부하지 않습니다. 단, 행사권 행사로 인하여 발행되는 주식은 명의개서대리인과 협의하여 청구일로부터 1개월 내에 추가상장합니다. |

|

| 주1) | 본 신주인수권부사채의 신주인수권 행사에 있어, 한국예탁결제원 및 명의개서 대행기관의 업무규정 상 1개월 동안 행사된 신주인수권에 의한 신주발행 물량을 매월 말일까지 일괄적으로 취합하여 정기적으로 상장업무를 진행할 예정입니다. 이에 따라 신주의 환금성이 행사 즉시 주어지지 않아, 신주의 매매에 제약이 있을 수 있습니다. 또한 명의개서 대행기관 및 한국거래소 등 관계기관의 협의에 따라 상장시기가늦추어 질 수 도 있음을 충분히 숙지하시기 바랍니다. |

상법상 신주인수권의 행사방법 및 절차 관련 조항은 아래와 같습니다.

| 제516조의9(신주인수권의 행사) ① 신주인수권을 행사하려는 자는 청구서 2통을 회사에 제출하고, 신주의 발행가액의 전액을 납입하여야 한다. ② 제1항의 규정에 의하여 청구서를 제출하는 경우에 신주인수권증권이 발행된 때에는 신주인수권증권을 첨부하고, 이를 발행하지 아니한 때에는 채권을 제시하여야 한다. 다만, 제478조제3항 또는 제516조의7에 따라 채권(債券)이나 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록부에 채권(債權)이나 신주인수권을 등록한 경우에는 그 채권이나 신주인수권을 증명할 수 있는 자료를 첨부하여 회사에 제출하여야 한다. ③ 제1항의 납입은 채권 또는 신주인수권증권에 기재한 은행 기타 금융기관의 납입장소에서 하여야 한다. ④ 제302조제1항의 규정은 제1항의 청구서에, 제306조 및 제318조의 규정은 제3항의 납입을 맡은 은행 기타 금융기관에 이를 준용한다. |

다. 기타 신주인수권에 관한 사항

1) 신주인수권 행사의 효력발생 시기

상기 "나. 신주인수권의 행사절차 등"에 따라 신주인수권행사청구서와 신주인수권부사채를 제출하고 신주인수대금을 현금납입 또는 대용납입한 때에 신주인수권행사의 효력이 발생합니다.

2) 신주인수권 행사로 인하여 발행된 주식의 최초 배당금 및 이자

신주인수권행사로인하여 발행된 주식에 대한 이익의 배당에 관하여는 신주인수권행사를 청구한 때가 속하는 영업년도의 직전 영업년도말에 행사된 것으로 봅니다. 다만, "발행회사"의 정관에 따른 중간배당기준일 이후에 신주인수권행사에 의하여 발행된신주에 대한 중간배당에 관하여는 해당 중간배당기준일 이후에 발행된 것으로 봅니다. "본 사채"의 이자는 신주인수권의 행사로 인하여 영향을 받지 않으며, 대용납입한사채권에 대하여 신주인수권 행사일이 이자지급기일 이전인 경우, 직전 이자지급기일 이후 발생한 이자는 지급하지 아니합니다.

3) 배정

본 신주인수권부사채는 "신주인수권증권"과 신주인수권이 분리된 "채권"이 각각 유통되는 분리형 신주인수권부사채이므로 본 신주인수권부사채의 청약에 참여하여 상기 "가. 신주인수권의 내용 등"을 통해 본 신주인수권부사채를 배정받은 각 청약자는 배정금액에 상당하는 "채권"과 그 배정금액을 행사가액으로 나누어 산정된 수량의 신주인수권증권을 동시에 배정 받습니다. 단, 각 청약자에게 배정될 신주인수권증권 수량의 산정 시, 소수점 이하는 절사하며, 발행하지 않습니다.

4) 상장

본 신주인수권부사채의 신주인수증권이 분리된 "채권"은 2023년 05월 11일에 한국거래소 해당 시장에 상장되며, "신주인수권증권"은 2023년 05월 25일에 한국거래소 해당 시장에 상장될 예정입니다.

5) 미발행 주식의 보유

"발행회사"는 신주인수권의 보유자가 신주인수권 행사청구를 할 수 있는 기간이 종료될 때까지 회사가 발행할 주식의 총수에 신주인수권 행사로 인하여 발행될 주식수를 미발행 주식으로 보유하여야 합니다.

6) "발행회사"는 신주인수권 행사에 의한 증자 등기를 명의개서대리인인 주식회사 국민은행 증권대행부와 협의하여 행사일부터 2주간 내에 합니다.

7) 신주 교부 방법

"발행회사"는 명의개서대리인인 한국예탁결제원 증권대행부와 협의하여 신주인수권 행사로 발행되는 주식을 신주인수권 행사 청구서 제출일 및 신주인수대금 납입일로부터 1개월 내에 교부하여 상장을 완료합니다.

8) 신주인수권 행사가액이 조정될 경우에 "발행회사"는 금융위원회, 한국거래소, 한국예탁결제원 및 "모집주선회사"에게 통보합니다.

9) 정관상 신주인수권부사채에 관한 사항 등

|

제16조(신주인수권부사채의 발행) ① 회사는 다음 각 호의 어느 하나에 해당하는 경우 이사회의 결의로 주주 외의 자에게 신주인수권부사채를 발행할 수 있다. 1. 사채의 액면총액이 1,000억원을 초과하지 않는 범위 내에서 일반공모의 방법으로 신주인수권부사채를 발행하는 경우 2. 사채의 액면총액이 1,000억원을 초과하지 않는 범위 내에서 긴급한 자금조달을 위하여 국내외 금융기관 또는 기관투자자에게 신주인수권부사채를 발행하는 경우 3. 사채의 액면총액이 1,000억원을 초과하지 않는 범위 내에서 사업상 중요한 기술도입, 연구개발, 생산·판매·자본제휴를 위하여 그 상대방에게 신주인수권부사채를 발행하는 경우 ② 신주인수를 청구할 수 있는 금액은 사채의 액면총액을 초과하지 않는 범위 내에서 이사회가 정한다. ③ 신주인수권의 행사로 발행하는 주식의 종류는 보통주식으로 하고, 그 발행가액은 액면금액 또는 그 이상의 가액으로 사채발행시 이사회가 정한다. ④ 신주인수권을 행사할 수 있는 기간은 당해 사채발행일후 1월이 경과한 날로부터 그 상환기일의 직전일까지로 한다. 그러나 위 기간 내에서 이사회의 결의로써 신주인수권의 행사기간을 조정할 수 있다. ⑤ 신주인수권의 행사로 발행하는 신주에 대한 이익의 배당에 대하여는 제11조의 규정을 준용한다. |

3. 사채권자의 조기상환 청구권(Put Option)

사채권자는 "본 사채"의 발행일로부터 12개월(2024년 05월 11일)이 경과하는 날 및 그 이후 매 3개월마다 조기상환을 청구할 수 있습니다. 조기상환기일에 적용되는 조기상환수익율(YTP)은 연 6.00%로 하고 3개월 복리로 계산하되, 사채권자가 조기상환청구권을 행사할 수 있는 조기상환기일 및 이에 따라 계산된 구체적인 조기상환율은 다음과 같습니다. 다만 조기상환기일이 은행 휴업일인 때에는 그 다음 영업일에 상환하고 조기상환기일 이후의 이자는 계산하지 아니합니다.

※ 조기상환기일 및 조기상환율

|

구분 |

조기상환청구기간 |

조기상환 지급일 |

조기상환율 |

|

|---|---|---|---|---|

|

From |

To |

|||

|

60일전 |

30일전 |

|||

|

1차 |

2024.03.12 |

2024.04.11 |

2024.05.11 |

103.0681% |

|

2차 |

2024.06.12 |

2024.07.12 |

2024.08.11 |

103.8642% |

|

3차 |

2024.09.12 |

2024.10.14 |

2024.11.11 |

104.6721% |

|

4차 |

2024.12.13 |

2025.01.13 |

2025.02.11 |

105.4922% |

|

5차 |

2025.03.12 |

2025.04.11 |

2025.05.11 |

106.3246% |

|

6차 |

2025.06.12 |

2025.07.14 |

2025.08.11 |

107.1694% |

| 7차 |

2025.09.12 |

2025.10.13 |

2025.11.11 |

108.0270% |

| 8차 |

2025.12.13 |

2026.01.12 |

2026.02.11 |

108.8974% |

| 1)조기상환청구금액 : 각 전자등록금액의 100% 2) 청구기간 및 청구방법 : 조기상환기일 전 60일 이후부터 조기상환기일 전 30일까지의 기간에 "발행회사"에 서면통지의 방법으로 조기상환을 청구한다. 3) 청구장소 : "발행회사"의 본점 4) 지급장소 : 하나은행 송도GCF지점 5) 지급일 : 각 조기상환기일 6) 지급금액 : 전자등록권면금액에 본 계약서에 명기한 조기상환율을 3개월 복리로 적용한 금액을 일시상환하되, 원미만은 절사한다. 다만, 조기상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일을 조기상환기일로 하고, 조기상환기일 이후에는 이자를 계산하지 아니한다. |

4. 발행회사의 중도상환(Call Option)을 청구할 수 있는 권리 내용

본 신주인수권부사채에는 발행회사가 중도상환(Call option)을 청구할 수 있는 권리가 부여되어 있지 않습니다.

5. 발행회사의 기한의 이익 상실 사유

(1) 기한의 이익의 즉시상실: “발행회사”에 대하여 “본 사채” 발행일로부터 다음 중 어느 하나의 사유가 발생한 경우 “발행회사”는 즉시 본 사채에 대한 기한의 이익을 상실하며, “발행회사”는 이 사실을 공고하고 자신이 알고 있는 사채권자 및 사채관리회사에 이 사실을 통지하여야 한다.

가) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함)이 “발행회사”에 대한 파산 또는 회생절차개시의 신청을 한 경우

나) “발행회사”(“발행회사”의 청산인이나 “발행회사”의 이사를 포함) 이외의 제3자가 “발행회사”에 대한 파산 또는 회생절차개시의 신청을 하고, “발행회사”가 이에 동의("발행회사" 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우 포함)하거나 위 제3자에 의한 해당 신청이 있은 후 20일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “발행회사”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문시 동의 의사 표명이 있는 경우에는 해당 심문 종결시)을, 기타의 경우에는 제3자에 의한 신청일로부터 20일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다.

다) “발행회사”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우

라) “발행회사”가 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.)

마) “발행회사”가 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “발행회사”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무 채무불이행명부등재 신청이 있는 때 등 "발행회사”가 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우

바) "본 사채"의 만기가 도래하였음에도 “발행회사”가 그 정해진 원리금 지급의무를 해태하는 경우

사) “발행회사”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우

아) 감독관청으로부터 “발행회사”의 중요한 영업의 정지 또는 취소가 있는 경우

자) “발행회사”가 “기업구조조정촉진법”에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우(법률의 제정 또는 개정 등으로 인하여 이와 유사한 공적ㆍ사적 절차가 개시된 경우 및 개시의 신청이 있은 때를 포함한다)

차) “발행회사”가 "본 사채" 이외의 사채에 관하여 기한의 이익을 상실한 때

카) “발행회사”가 "본 사채 조건"을 위반하고, 그 위반 내용이 경미하지 아니한 경우로서, "사채관리회사"가 이의 시정을 요구하였으나, "발행회사"가 그 위반사항을 시정하지 아니한 경우

타) 기타 사정으로 "발행회사"의 경영상 중대한 영향을 미치는 사항이 발생하여 “발행회사”가 "본 사채 조건"상의 의무를 이행할 수 없다고 "사채관리회사"가 합리적으로 판단하는 경우

(2) 기한의 이익 상실 선언에 의한 기한의 이익의 상실: “본 사채” 발행일로부터 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 “사채관리회사”는 사채권자집회의 결의에 따라 “발행회사”에 대한 서면통지를 함으로써 “발행회사”가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다.

가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급 의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우

나) 본 사채에 의한 채무를 제외한 “발행회사”의 채무 중 원금 이백억원 (\20,000,000,000)이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우

다) “발행회사”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우

라) “발행회사”가 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조의 의무를 위반한 경우. (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.)

마) “발행회사”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 90일 이내에 취소되지 않은 경우

바) “발행회사”가 라) 기재 각 의무를 제외한 본 계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “사채관리회사”이나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “발행회사”에게 이러한 해태의 치유를 구하는 통지를 한 후 90일이 경과하여도 당해 해태가 치유되지 아니한 경우

사) 상기 다) 또는 마)의 “발행회사” 재산의 전부 또는 중요부분이라 함은 “발행회사”가 사실상 영업이 불가능할 정도의 주요 재산에 대한 압류 등을 말하며 이러한 압류(임의경매 개시)에 대하여 “발행회사”가 압류 등 그 당사자에게 이의를 제기, 법률적인 분쟁이 계류된 경우 또는 그 사안이 경미한 경우에는 예외로 한다.

6. 사채의 관리에 관한 사항

당사는 본 신주인수권부사채의 발행과 관련하여 흥국생명보험(주)와 사채관리계약을 체결하였으며, 사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 신주인수권부사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 해당 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 내용 및 본 사채의 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 권한

|