|

|

대표이사 등의 확인서명 |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2023년 04월 14일 |

| 회 사 명 : |

주식회사 지에스리테일 |

| 대 표 이 사 : |

허 연 수, 김 호 성 |

| 본 점 소 재 지 : |

서울특별시 강남구 논현로 508 GS타워 |

| (전 화) 02-2006-3056 | |

| (홈페이지) http://www.gsretail.com | |

| 작 성 책 임 자 : | (직 책) 경영지원본부장 (성 명) 김원식 |

| (전 화) 02-2006-2082 | |

| 모집 또는 매출 증권의 종류 및 수 : | (주)지에스리테일 제35-1회 무기명식 이권부 무보증사채 (주)지에스리테일 제35-2회 무기명식 이권부 무보증사채 |

|

| 모집 또는 매출총액 : | 150,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)지에스리테일 → 서울시 강남구 논현로 508 GS타워 신한투자증권(주) → 서울특별시 영등포구 여의대로 70 한국투자증권(주) → 서울특별시 영등포구 의사당대로 88 NH투자증권(주) → 서울특별시 영등포구 여의대로 108 삼성증권(주) → 서울특별시 서초구 서초대로74길 11 미래에셋증권(주) → 서울특별시 중구 을지로5길 26 KB증권(주) → 서울특별시 영등포구 여의나루로 50 하이투자증권(주) → 서울특별시 영등포구 여의대로 66 이베스트투자증권(주) → 서울특별시 영등포구 여의나루로 60 포스트타워 |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서명 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 | 가. 코로나19 영향 및 글로벌 경기변동에 따른 위험 2019년 12월 중국 후베이성 우한시에서 최초 보고된 급성 호흡기 질환인 코로나19가 아시아 지역을 넘어 글로벌 전 지역으로 확대되며 팬데믹(Pandemic: 전염병의 전세계적 확산) 리스크가 글로벌 경제 전망에 영향을 미치고 있습니다. 2023년 현재 코로나19 확산세가 진정되며 경기 회복 속도가 빨라지고 있지만 신종 변이 바이러스로 인한 코로나19 재확산 우려와 급격한 경기 회복으로 인한 인플레이션, 갑작스러운 정책지원의 중단 및 금융여건의 위축과 같은 하방위험 이슈는 여전히 남아있습니다. 추가로 우크라이나-러시아 전쟁과 같은 외교적 마찰 및 국가간 무역 갈등으로 인해 중장기적으로는 세계 경기의 저성장 기조가 이어질 수 있습니다. 이 가운데 무역의존도가 높은 한국은 글로벌 경기상황에 큰 영향을 받을 수 있으며, 최종 소비자를 주 고객으로 하는 당사의 수익성에 악영향을 줄 수 있습니다. 코로나19 사태로 인한 글로벌 실물 경기 침체와 국가간 외교 및 무역 갈등 확산으로부터 기인한 경제 악화는 향후에도 한동안 지속될 수 있으니, 투자자께서는 글로벌 실물 경제와 국내 증권 시장 환경을 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. 나. 코로나19 영향 지속 및 경기변동에 따른 유통산업 성장 둔화 위험 한국은행은 2023년 2월 발표한 경제전망보고서를 통해 2023년 국내 경기는 글로벌 경기둔화, 금리상승 등의 영향으로 다소 부진한 성장흐름을 이어나갈 것으로 전망하였습니다. 민간소비는 실질구매력 둔화, 원리금 상환부담 증대 등으로 회복세가 완만할 것으로 전망하였습니다. 최근 가파른 물가 상승과 금리 인상으로 인한 가계 부채 증가 등 민간 소비를 위축시킬 수 있는 리스크가 존재 함에 따라 민간소비 회복 추이는 지속적인 모니터링이 필요한 상황입니다. 당사가 영위하는 유통산업은 경기 변동에 따른 영향을 받고 있습니다. 따라서 향후 소비심리가 예상과 달리 급격히 위축되거나 경기회복이 지연될 경우 당사가 취급하는 필수소비재 등 상품의 판매가 저하될 수 있으며, 이는 당사의 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이점 유의하시기 바랍니다. 다. 온라인 쇼핑 부상에 따른 유통시장 경쟁심화 위험 온라인 쇼핑몰은 최근 코로나19 사태를 계기로 더욱 성장하였습니다. 2022년 전체 소매판매액은 625.5조원을 기록하며 2021년 592.4조원과 비교해 5.60% 증가하였으며, 온라인 쇼핑 거래액은 2022년 209.9조원을 기록하며 2021년 187.1조원과 비교해 12.2% 상승하였습니다. 기존 대형 오프라인 유통업체들은 온-오프라인 통합몰을 만들어 이에 대응하고 있습니다. 당사 역시 'GS Fresh Mall'을 운영하고 있습니다. 이처럼 당사는 최근 부상하고 있는 온라인 쇼핑에 진출 혹은 영위하고 차별화된 서비스를 노력하고 있으나 위와 같이 온라인 쇼핑을 중심으로 유통업계 내의 경쟁 강도가 심화됨에 따라 이러한 환경변화에 당사가 적절히 대응하지 못할 경우 향후 당사의 영업실적 및 재무안정성에 부정적 영향을 미칠 수 있으며, 경기 불황으로 인한 소비 축소, 온라인ㆍ모바일 환경의 변화에 따른 거래규모 감소 등으로 온라인쇼핑 시장이 현재와 같은 성장세를 이어가지 못할 경우 당사의 수익성과 성장성에 부정적인 영향을 미칠 수 있으니, 투자자께서는 이점 유의하시기 바랍니다. 라. 산업 성숙기 진입으로 인한 성장성 둔화 위험 편의점 산업은 인구학적 요인 및 소비 트렌드 변화 등 긍정적인 요인에 힘입어 타 유통업태 대비 높은 성장률을 보이고 있으며 코로나19 영향 및 경기 침체 우려에도 불구하고 판매액이 2021년 7.17%, 2022년 9.75% 증가하였습니다. 또한 향후 1인 가구 확대로 인해 소량, 근거리 구매 형태 확산이 지속될 것으로 예상되며, 편의점은 이러한 소비트렌드에 가장 잘 부합하는 유통채널로서 부각될 것으로 전망됩니다. 그러나 높은 성장률이 향후에도 유지가 가능한지 여부에 대해서는 불확실성이 존재하며 향후 상기와 같은 긍정적인 요인들이 더 이상 작용하지 않게 되거나 편의점 산업이 성숙기에 진입하게 될 경우 당사의 매출 및 이익 성장성이 감소할 수 있으니 투자자께서는 이점에 유의하시기 바랍니다. 마. 가맹점주의 이탈 및 신규 가맹점주 감소 관련 위험 편의점 체인화사업은 당사와 같은 가맹본부와 가맹점주 간의 상호 계약 관계를 기반으로 이루어지는 것으로 가맹점주와의 관계 유지 및 관리가 핵심이라고 할 수 있습니다. 당사는 최저수입보장 확대 지원, 심야시간 운영점포 전기료 100% 지원 등 경영주와의 상생지원안을 실천 중에 있습니다. 최근에는 경영주에 대한 상생 지원금 일괄 지급, 사기 보상 피해 보험 지원 등의 내용을 포함하는 '2022년 가맹점 상생 지원안'을 발표하여 상생 경영을 이어가고 있습니다. 한편 2020년 공정거래조정원으로부터 제출받은 국정감사 자료에 따르면, 당사의 2016년 ~ 2020년 분쟁조정 건수는 총 64건으로, 이는 주요 경쟁사 대비 적은 수준입니다. 우호적 관계 유지를 위한 노력에도 불구하고 향후 당사가 가맹점주와의 우호적 관계 유지에 실패하여 기존 가맹점주가 이탈하거나 신규 가맹점주 모집에 어려움을 겪는 상황이 발생할 가능성을 배제할 수 없으며, 이 경우 당사의 수익성에 부정적인 영향을 끼칠 수 있습니다. 바. 대체산업의 출현, 대형유통업체의 편의섬 산업 진입 위험 편의점 사업은 초기 브랜드 인지도, 영업과 운영 노하우, 시스템과 물류센터 구축 등이 선행되어야 하기 때문에 자본력을 갖춘 대형 유통업체를 중심으로 과점적 시장이 형성되어 있습니다. 다만, 향후 대형 유통업체들의 추가적인 편의점 산업 진출확대 시도, 편의점 업계 내 인수합병, 대체산업의 위협 등이 실질화될 경우 당사의 과점적 지위는 타격을 받을 수 있습니다. 이에 따라 매출 및 영업 수익성 및 안정성에 부정적인 영향을 받을 위험이 존재하오니 이 점 유의하시기 바랍니다. 사. 편의점 포화 현상으로 인한 성장성 둔화 위험 국내 편의점 점포는 2011년 2만개를 넘어선 후 2020년말 기준으로 42,877개에 이르고 있으며 점포수 포화 현상에 대한 우려가 나타나고 있습니다. 당사는 향후 점포당 수익성 향상 등 질적 성장 위주의 정책으로 이러한 현상에 대처할 방침이오나 만약 이에 적절히 대처하지 못할 경우 매출 및 이익 성장 추세에 제약이 있을 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. 아. 정부규제 강화 위험 및 최저임금 인상에 따른 위험 편의점업은 대규모 유통업의 일종으로 정부에 의한 규제를 받고 있습니다. 2014년 2월부터 적용된 '가맹사업거래의 공정화에 관한 법률' 개정 및 '편의점 업종 모범거래기준'의 신설로 인하여 신규 가맹점 개설 및 가맹점주 처우에 대하여 보다 엄격한 규제의 적용을 받게 되었습니다. 그리고 2017년 10월 징벌적 손해배상 조문을 추가한 가맹사업거래의 공정화에 관한 법률이 시행되었습니다. 금번 개정으로 가맹본부가 가맹 사업자에게 허위 정보 제공 또는 영업 지원을 중단했을 때 최대 3배의 손해배상책임을 지게 되었습니다. 2018년 10월 공정위는 가맹본부나 그 임원이 사회상규에 반하는 행위로 가맹점주에게 손해를 입히면, 가맹본부 측이 그 배상책임을 진다는 내용을 계약서에 기재토록 의무화하는 개정안이 2019년 1월 1일부터 시행되었습니다. 한편, 2023년 최저임금은 시간당 9,620원으로 전년 대비 5.0% 인상되었습니다. 향후 최저임금이 지속적으로 상승할 경우 당사의 인건비 부담이 증가할 수 있으며, 이에 따라 당사의 수익성에 부정적인 영향이 발생할 수 있습니다. 자. 수퍼마켓 사업의 경쟁 심화에 따른 위험 국내 수퍼마켓시장은 수많은 시장 참여자가 존재하며, 각 시장참여자가 배타적으로 채택할 수 있는 두드러진 특화 전략이 많지 않아 경쟁의 강도가 매우 높습니다.내부적인 물류혁신, 차별화된 브랜드 구축, 타사업과의 시너지 창출을 제대로 하지 못할 경우 당사의 수익성 및 성장성에 부정적인 영향을 받을 수 있으니 투자자께서는 이 점에 유의하시기 바랍니다. 차. 기업형 수퍼마켓에 대한 정부 규제 강화 위험 2010년 11월 '유통산업발전법'과 '대ㆍ중소기업 상생협력 촉진에 관한 법률'이 개정됨에 따라 기업형 수퍼마켓의 시장 진입은 규제대상이 되었습니다. '유통산업발전법'과 '대ㆍ중소기업 상생협력 촉진에 관한 법률'은 기업형 수퍼마켓의 확산을 제한함으로써 제한된 지역 내의 다수 개점으로 인한 업체간 출혈 경쟁을 촉발할 가능성이 있습니다. 또한, 2013년 1월 '유통산업발전법' 개정안이 국회에서 통과됨에 따라 기업형 수퍼마켓 또한 대형마트와 마찬가지로 영업시간 제한 및 의무휴업일 지정 등의 규제를 적용받고 있으며, 이는 동 사업을 영위하는 당사의 수익성에 부정적인 영향을 주고 있으므로 투자자께서는 이점 유의하시기 바랍니다. 카. 유료방송 시장의 경쟁심화 및 저성장 위험 TV홈쇼핑 시장은 종합유선방송 가입자수가 포화 상태에 다다른 2005년부터 2007년까지 장세가 둔화되기도 하였으나, 2008년 이후 방송의 디지털로의 전환 과정에서 유료방송 가입자수가 증가하며 홈쇼핑 채널 노출이 확대되었고 홈쇼핑 시장은 다시 고성장세를 보였습니다. 국내 유료방송 총 가입자 수는 꾸준히 증가하여 2022년 상반기 기준 3,601만명으로, 2021년 하반기 대비 약 37만명이 증가하였습니다. 하지만 2017년 매반기별 80만명 이상 꾸준히 증가하던 가입자 증가폭에 비하면 성장률은 다소 둔화되는 추세를 보이고 있습니다. 우리나라 인구 추이, TV 보급 추이 등을 살펴볼 때 향후 유료방송 총 가입자 수가 급격하게 증가할 가능성은 낮을 것으로 추정됩니다. TV홈쇼핑 시장이 종합유선방송, IPTV, 위성방송 등 유료방송을 핵심적인 유통기반으로 하고 있는 점을 감안할 때 이러한 유통기반의 성장한계로 인해 TV홈쇼핑 산업의 성장성이 둔화될 수 있는 위험이 존재하며 이는 당사의 사업, 재무상태 및 영업성과의 악화로 이어질 수 있으니, 투자자께서는 이점 유의하시기 바랍니다. 타. 법률규제의 위험 홈쇼핑업체는 『방송법』, 『전기통신사업법』 및 『전자상거래 등에서의 소비자보호에 관한 법률』 등 업종의 특성상 다양한 법률에 의해 직ㆍ간접적인 규제를 받고 있는 바, 이로 인해 정부 정책 및 법률의 변경 등으로 인한 규제 환경의 변화에 따라 영업실적이 영향을 받을 수 있으므로 투자 시 유의하여 주시기 바랍니다. 파. 송출 수수료 인상에 따른 위험 정보통신정책연구원에 따르면 송출수수료는 2016년 이후 송출수수료 증가율은 10%대를 유지하고 있으며, 2021년 전년대비 7.9% 증가했습니다. 또한 2023년 현재에도 송출수수료 증가에 대한 불확실성은 지속되고 있습니다. 홈쇼핑사들의 공격적인 채널전략이나 공영 홈쇼핑 등의 신규 경쟁자 증가에 따른 채널확보 경쟁으로 인해 종합유선방송사업자에게 지급해야 하는 송출수수료가 인상될 가능성이 존재하며, 이러한 송출수수료 인상은 당사를 포함한 홈쇼핑업체의 수익성에 부정적인 영향을 미칠 수 있는 바, 투자자께서는 이점에 유의하시기 바랍니다. 하. 코로나19 확산 및 글로벌 경기변동 위험 당사가 영위하는 호텔사업의 수익성은 다양한 국가들로부터 방문한 관광객 숫자 및 이들이 국내에 지출하는 금액에 따라 크게 영향을 받습니다. 따라서 당사의 매출은 글로벌 경기의 영향을 받으며, 향후 코로나19 재확산 및 서방 국가간 외교 갈등으로 글로벌 경제 침체가 지속될 경우 여행에 대한 수요 및 소비가 감소할 수 있습니다. 이로 인해 당사의 호텔사업부문 매출 및 수익성이 타격을 입을 수 있으므로 투자자께서는 이점 유의하시기 바랍니다. 거. 중국을 포함한 외국인 관광객 증감에 따른 위험 당사의 호텔사업부문은 외국인 관광객 및 내국인을 대상으로 숙박 등의 서비스를 제공함으로써 매출을 발생시키고 있습니다. 그러나 코로나 19로 인한 각국의 해외방문자 입국 제한 조치 등으로 전체 입국자 수가 급격하게 감소하였고 중국인 관광객 수 역시 227,358명으로 코로나19 확산 이전인 2019년 대비 96.2% 감소하였습니다. 최근 미중간의 갈등이 심화되는 가운데 미중 무역 분쟁의 영향으로 중국 경제 성장성이 둔화될 수 있으며 중국 경기 침체는 중국인 관광객 감소와 더불어 국내 경기 및 글로벌 경기에도 큰 영향을 미칠 수 있습니다. 이는 당사가 제공하는 서비스의 수요감소로 이어져 당사의 수익성에 악영향을 미칠 수 있으니, 투자자께서는 이점에 유의하시기 바랍니다. 너. 호텔사업 경쟁 관련 위험 호텔은 사업 초기 대규모 자본이 동원되며, 사업경쟁력을 좌우하는 객실 집객력 확보를 위해 주변 환경과 교통이 양호한 대규모의 입지를 필요로 합니다. 또한, 단기간 내 브랜드 인지도 구축이 쉽지 않은 점도 진입장벽으로 작용하고 있습니다. 그러나 향후 호텔의 공급증대 및 경쟁심화로 인하여 당사의 매출 감소가능성을 배제할 수 없습니다. 국내의 호텔 객실 공급은 외국인 관광객의 증가 및 정책적인 지원의 영향으로 증가하고 있는 상황이나, 업계 일각에서는 주요 지표의 추이 등을 근거로 하여 공급 과잉 및 경쟁 심화 가능성에 대한 우려를 제기하고 있는 상황이며, 이러한 우려가 현실화 되는 경우 당사의 호텔 사업 부문의 수익성은 현재 수준과 비교하여 둔화될 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. 더. 비즈니스 호텔 공급 확대로 인한 시장 영향 해외관광객의 객실수요 증가로 서비스드 레지던스의 단기 숙박 합법화가 2012년 1월 공중위생관리법 시행령 개정을 통해 이뤄졌습니다. 이에 따라 업무시설도 숙박업으로 활용할 수 있도록 하는 '생활형 숙박업'이 신설되면서 다수의 업체들이 활발히 영업을 하고 있습니다. 또한, 기존 특 1급 호텔사업을 위주로 영위해 온 호텔 대기업들은 고가의 호텔보다 상대적으로 저렴한 콘도, 게스트하우스 등을 선호하는 중국 관광객의 특성을 반영하여 특1급 호텔 대비 저렴한 요금에 특급 호텔 브랜드를 부분적으로 활용하는 등 가격 대비 우수한 서비스/품격을 갖춘 비즈니스 호텔의 공급을 확대하고 있습니다. 당사는 현재 5개의 비즈니스호텔인 나인트리호텔 명동 I & II, 인사동점, 동대문점 및 판교점을 위탁운영 중에 있습니다. 당사를 비롯한 경쟁사들의 비즈니스호텔 공급 확대로 인한 객실수 증가로 특1급호텔 시장에도 영향이 있을 수 있습니다. 투자자 여러분께서는 이와 같은 경쟁 심화 등이 당사의 영업환경이나 매출에 영향을 미칠 수 있는 점 참고하시기 바랍니다. 러.택배산업 내 경쟁 심화 위험 국내 택배시장은 규모의 경제를 통해 택배단가 측면에서 경쟁력을 확보한 대형 택배업체 위주로 재편되고 있으며, 국내ㆍ외 각종 M&A와 산업 구조조정을 통해 소수 업체의 과점적 시장구조를 형성하게 되었습니다. 이러한 택배시장 구조는 새로운 글로벌 거대 사업자의 국내 진입 및 기존 중소사업자들 간의 인수합병으로 인해 재편될 가능성이 있습니다. 이러한 택배시장 재편과 시장 환경변화에 선제적으로 대응하지 못할 경우 영업 수익성은 물론 시장지위에 위협을 받을 수 있는 점 유의하시기 바랍니다. 머. 제 3자 물류에 관한 위험 화주가 물류전문업체에게 물류 업무를 위탁하는 제3자 물류는 경제성장으로 인한 물동량 증가, 물류 효율 향상, 정부 지원 등을 바탕으로 그 이용률이 계속해서 증가하고 있으며 국내에서의 제3자물류의 활용도 또한 점진적으로 확대될 것으로 기대됩니다. 당사는 제3자 물류에 대한 비중을 확대해나가고 있고 경쟁력 강화를 위해 노력하고 있으나, 국내의 제3자 물류 사업은 낮은 진입장벽으로 경쟁강도가 높습니다. 이에 따라 화주사에 대해 열위한 운임교섭력을 보이고 있어 업으며, 이로 인해 영업 수익성이 낮은 수준을 지속할 경우 당사의 수익성에 부정적인 영향을 끼칠 수 있으니 투자자들께서는 이 점 유의하시기 바랍니다. |

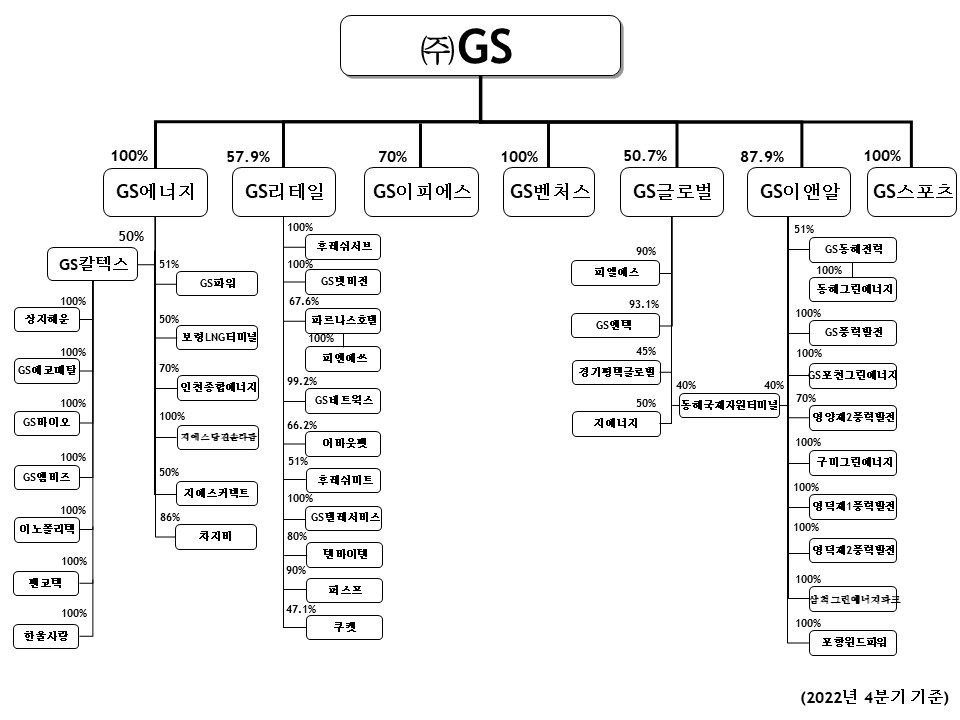

| 회사위험 | 가.매출 성장성 및 수익성 관련 위험 당사의 2022년 연결기준 매출액은 11조 2,264억원으로 전년 동기 9조 6,907억원 대비 15.85% 증가하였습니다. 2022년 연결기준 영업이익은 2,451억원으로 전년 동기 2,195억원 대비 11.66% 증가하였고 , 당기순이익은 476억원으로 전년동기 8,013억원 대비 94.06% 감소하였습니다. 다만 2021년 7월 1일 (주)GS리테일이 (주)GS홈쇼핑을 흡수 합병함에 따라,2021년 손익에는 GS홈쇼핑의 손익이 포함되어 있습니다. 코로나19 확산 영향으로 인한 내수침체 등 소비위축과 신규 출점 제한 및 의무휴업 등 정부의 규제강화에도 불구하고, 당사는 타 유통업태에 비해 상대적으로 적은 영향을 받았습니다. 그러나 향후 코로나19 재확산, 글로벌 경기 침체, 과도한 경쟁으로 인한 비용 지출 증가 등 부정적인 요인이 발생할 경우 당사의 성장세 둔화가 지속될 수 있습니다. 당사는 현재 2%대 영업이익률을 유지하고 있으며, 수익성이 현수준보다 악화될 가능성은 제한적이지만 급격한 매출액 증가 혹은 수익성의 단기간 개선은 어려울 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. 나. 사업부문별 매출 및 손익과 그 편중으로 인한 위험 2022년 연결기준 당사 총 매출액의 69.3%는 편의점 사업에서, 11.8%는 수퍼마켓 사업에서 발생하는 등 두 사업에서 전체 매출의 약 81.1%가 발생하고 있습니다. 2022년 영업이익은 편의점 사업에서 당사 연결기준 영업이익의 89.4%에 해당하는 2,192억원의 영업이익을 시현하였습니다. 이처럼 편의점 사업에서 당사 매출 및 영업이익의 대부분이 발생하고 있습니다. 사업 포트폴리오가 다각화 되어 있지 않고 단일 업종에 집중되어 있는 만큼 향후 해당 업종이 침체를 겪을 경우 회사 전반의 수익성이 악화될 수 있다는 단점을 가지고 있습니다. 또한 현재 당사 매출 및 손익에 미치는 영향이 크지 않은 사업부문의 경우에도 향후 업황이 악화될 경우 당사의 연결기준 매출 및 수익성 지표에 악영향을 미칠 가능성을 배제할 수 없습니다. 투자자께서는 이점에 유의하시기 바랍니다. 다.재무안정성 관련 위험 당사의 2022년 연결기준 총차입금은 3조 2,372억 원이며, 이는 2021년말 2조 8,707억 원 대비 12.77% 증가한 수치입니다. 2019년 리스회계기준 개정(K-IFRS 1116호)에 따라 당사의 리스부채를 차입금으로 조정한 결과 연결기준 부채비율은 2018년 107.41%에서 2019년 176.57%로 69.16%p 증가하였으며 2020년은 169.11%로 소폭 하락하였습니다. 2021년 연결기준 부채비율은 114.21%로 전년동기 대비 54.9%p 감소하는 등 재무안정성 지표가 개선되는 모습을 보이고 있습니다. 당사는 2021년말 연결 기준 914억원, 별도 기준 281억원 규모의 현금성 자산을 보유하고 있고, 안정적인 영업 현금흐름을 창출하고 있어 재무안정성에 급격한 변동이 발생할 가능성은 높지 않을 것으로 판단됩니다. 그럼에도 불구하고 투자자께서는 향후 대규모 추가 차입 또는 경영 악화에 의한 당사의 재무구조 변동 가능성에 대해 충분히 인지하시고 투자에 임하시기 바랍니다. 라.우발채무 및 기타 제재 관련 위험 본 증권신고서 제출 전일('23.04.13) 현재 연결실체가 원고로 계류중인 소송사건은 9건(소송금액 11,821백만원)이며, 피고로 계류중인 소송사건은 25건(소송금액 33,877백만원)입니다. 상기 소송사건의 최종 결과를 예측할 수 없으나, 당사의 자산규모 및 현금흐름 규모를 고려할 때, 상기 소송으로 인한 우발채무가 당사의 재무상태에 중요한 영향을 미치지 아니할 것으로 판단됩니다. 연결실체는 또한 그 밖에 금융기관과 원화지급보증 등 약정을 체결하고 있으며, 쇼핑몰 및 복합시설 관련 임대차계약 등을 체결하고 있습니다. 이와 같은 우발채무는 증권신고서 제출 전일 현재 당사의 재무 안정성에 직접적인 영향을 미치지 않고 있으나, 향후 진행상황에 변동이 발생할 경우 당사에 부담으로 작용할 가능성이 있습니다. 투자자께서는 이와같은 우발채무의 발생 가능성에 대해 인지하시고 투자의사결정에 참고하시기 바랍니다. 마.최대주주, 종속회사 및 계열회사의 실적, 평판 등과 관련된 위험 당사가 속한 GS계열은 2022년 5월 공정거래위원회가 지정한 47개 상호출자제한기업집단 중 8위로, 당사를 포함하여 총 95개의 계열회사로 구성되어 있습니다. 당사의 최대주주, 종속회사 및 계열회사의 경영성과나 평판이 악화될 경우 당사에 직·간접적인 영향을 미칠 수 있습니다. 한편, GS그룹은 2022년 5월 금융감독원 발표 주채무계열 32개 계열 중 6위에 해당합니다. 향후 계열회사가 감독당국 등으로부터 제재사항이 발생할 경우 당사의 평판 및 재무실적에 영향을 미칠 수 있으므로 투자자 여러분들께서는 주의하시기 바랍니다. 바. 매출채권 및 재고자산 등 활동성 지표 관련 위험 당사의 연결기준 매출채권회전율은 2021년 49.5회, 2022년 40.6회 수준을 기록하였으며, 연결기준 재고자산회전율은 2021년 연간 51.2회, 2022년 53.5회 수준으로 매출채권 및 재고자산을 효율적인 수준으로 관리하고 있습니다. 향후 사업 규모의 확대 등에 따른 시장 환경 변동으로 매출채권이나 재고자산이 과도한 수준에 도달하게 될 경우 영업활동이 지장을 초래할 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다. 사.해외 진출 관련 위험 당사는 증권신고서 제출일 현재 베트남 및 인도네시아에 현지법인을 보유하고 있으며 이외에 기타 동남아시아 국가 등으로의 진출을 검토하고 있습니다. 그러나 증권신고서 제출일 전일 기준 추가적인 해외진출에 대하여 확정된 바는 없습니다. 당사는 동남아시아 진출 교두보 확보를 위해 2007년 베트남 빈증성에 해외 현지법인인 'GS Retail Vietnam Co., Ltd.'를 설립하였습니다. 당사는 해당 해외 현지법인을 통해 빈증성내 미폭공단 안에 위치한 미폭부지의 토지사용권을 2006년에 취득하여 개발할 예정이었으나, 빈증성의 신도시 개발이 취소되어 개발이 보류되었습니다. 그러나, 최근 해당 지역의 활발한 개발이 진행되고 있어 당사 내부적으로 개발 계획 재수립을 검토하고 있습니다. 또한 당사는 인도네시아에서 수퍼마켓 사업을 영위하기 위해 인도네시아의 수도 자카르타에 현지법인인 'PT. GS RETAIL INDONESIA'를 2014년에 설립하였으며, 2016년 10월 1호점을 오픈하여 운영하고 있습니다. 코로나19 사태로 인한 경기 침체에도 불구하고 2020년 인도네시아 진출 4년만에 첫 영업이익 흑자를 기록하였고 인도네시아 최대 그룹 구당가람의 투자회사인 PT NIS로부터 투자를 유치하였습니다. 두 회사의 자산총액 규모는 당사의 자산규모 대비 크지 않은 수준이나, 향후 투자활동이 본격적으로 전개될 경우 합병 존속회사의 재무현황에 중요한 영향을 미칠 수 있습니다. 아.탄력적 인력 운용의 제한 관련 위험 당사는 매장 직원의 상당수를 기간제 사원 및 단시간 근로 사원으로 채용하고 있으며, 이에따라 『기간제및단시간근로자보호등에관한법률』의 적용을 받습니다. 당사는 관련 규정을 준수하여 고용 계약을 체결하고 있으며, 그 영향으로 탄력적인 인력 운영에 제약을 받아 비용이 증가되어 수익 극대화 측면에 다소 부정적인 요인으로 작용하고 있습니다. 이러한 제약은 직원과의 상생적 측면에서 향후에도 지속될 예정이므로 투자자께서는 유의하시기 바랍니다. 자.물류 및 유통 관련 IT시스템 안정성 위험 소매유통사업의 특성상 효율적인 물류시스템과 IT시스템 유지가 중요하며, 예기치 못한 문제가 발생할 경우, 당사의 영업활동 및 수익성에 부정적 영향을 받을 수 있습니다. 이러한 위험성에 대하여 사전에 충분히 인지하시고 투자에 임하시기 바랍니다. |

| 기타 투자위험 | 가. 환금성 제약 위험 본 사채는 한국거래소의 상장요건을 충족하고 있는 바, 환금성 위험은 미약한 것으로 판단되나, 채권시장의 변동에 의해 영향을 받을 가능성이 있습니다. 매매가 원활하게 이루어지지 않거나, 평가손실을 입을 경우에는 환금성이 제약될 수 있으므로 투자자들께서는 이점 유의하시기 바랍니다. 나. 기한의 이익 상실 관련 위험 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 다. 신고서의 효력 발생 관련 사항 본 신고서는 자본시장과금융투자업에관한법률 제120조 제1항 규정에 의해 효력이 발생하며, 제120조 제2항에 규정된 바와 같이 이 신고서의 효력 발생은 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 라. 공모일정 변경 및 증권신고서 정정 관련 사항 본 증권신고서상의 공모일정은 확정된 것이 아니며, 금융감독원 공시심사과정에서 정정사유 발생시 변경될 수 있습니다. 또한 증권신고서 제출 이후 금융감독원 공시심사과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자 여러분께서는 최종 증권신고서 및 투자설명서의 내용을 참고하시어 투자에 유의하시기 바랍니다. 마. 원리금 지급 불이행 위험 본사채는 예금자보호법의 적용대상이 아니며, 금융기관 등이 보증한 것이 아니므로 원리금 상환 책임은 당사에게 있습니다. 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 지급 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 따라서, 투자자들께서는 이러한 점을 고려하시어 투자에 유의하시기 바랍니다. 바. 전자 등록 발행 관련 사항 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 따라 한국예탁결제원의 전자등록계좌부에 전자등록하므로 실물 채권을 발행 또는 등록필증을 교부하지 아니합니다. 사. 본 사채의 신용등급 제34회 무보증사채는 한국기업평가(주) 및 NICE신용평가(주)로부터 AA0 등급을 받은 바 있습니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 35-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

50,000,000,000 | 모집(매출)총액 | 50,000,000,000 |

| 발행가액 | 50,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2025년 04월 26일 |

| 원리금 지급대행기관 |

(주)우리은행 GS타워금융센터 |

(사채)관리회사 | 한국증권금융 |

| 비고 | AA0(안정적) / AA0(안정적) NICE신용평가 / 한국기업평가 |

||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2023년 04월 13일 | 나이스신용평가 | 회사채 (AA0) |

| 2023년 04월 13일 | 한국기업평가 | 회사채 (AA0) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 미래에셋증권 | 2,000,000 | 20,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | NH투자증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 삼성증권 | 2,000,000 | 20,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2023년 04월 26일 | 2023년 04월 26일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 50,000,000,000 |

| 발행제비용 | 209,120,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2023년 03월 31일 신한투자증권(주), 한국투자증권(주), NH투자증권(주), 삼성증권(주), 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

||

| 주1) 본 사채의 수요예측은 2023년 04월 17일 09시에서 16시까지 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"와 협의하여 수요예측 방법을 결정하며 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액 및 발행수익률이 결정될 예정입니다 |

| 주2) 이자율 및 발행수익률: 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주),키스채권평가(주),나이스피앤아이(주),(주)에프엔자산평가]에서 최종으로 제공하는 (주)지에스리테일 2년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 주3) 상기 기재된 총액(전자등록총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제35-1회 및 제35-2회 무보증사채의 전자등록총액은 금 이천억원(\200,000,000,000) 이하의 범위 내에서 "발행회사"와 "인수단"이 협의하여 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

| 주4) 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 04월 20일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

| 회차 : | 35-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

100,000,000,000 | 모집(매출)총액 | 100,000,000,000 |

| 발행가액 | 100,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2026년 04월 26일 |

| 원리금 지급대행기관 |

(주)우리은행 GS타워금융센터 |

(사채)관리회사 | 한국증권금융 |

| 비고 | AA0(안정적) / AA0(안정적) NICE신용평가 / 한국기업평가 |

||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2023년 04월 13일 | 나이스신용평가 | 회사채 (AA0) |

| 2023년 04월 13일 | 한국기업평가 | 회사채 (AA0) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | NH투자증권 | 2,000,000 | 20,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 신한투자증권 | 3,000,000 | 30,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 대표 | 한국투자증권 | 2,000,000 | 20,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 케이비증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 하이투자증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 인수 | 이베스트투자증권 | 1,000,000 | 10,000,000,000 | 인수수수료 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2023년 04월 26일 | 2023년 04월 26일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 100,000,000,000 |

| 발행제비용 | 336,320,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2023년 03월 31일 신한투자증권(주), 한국투자증권(주), NH투자증권(주), 삼성증권(주), 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

||

| 주1) 본 사채의 수요예측은 2023년 04월 17일 09시에서 16시까지 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"와 협의하여 수요예측 방법을 결정하며 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액 및 발행수익률이 결정될 예정입니다 |

| 주2) 이자율 및 발행수익률: 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주),키스채권평가(주),나이스피앤아이(주),(주)에프엔자산평가]에서 최종으로 제공하는 (주)지에스리테일 3년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 주3) 상기 기재된 총액(전자등록총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제35-1회 및 제35-2회 무보증사채의 전자등록총액은 금 이천억원(\200,000,000,000) 이하의 범위 내에서 "발행회사"와 "인수단"이 협의하여 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

| 주4) 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 04월 20일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : | 35-1] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록 총액 | 50,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 권면금액의 100%로 한다. | |

| 모집 또는 매출총액 | 50,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 발행수익률(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환 기일 전일까지 계산하여 매3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 다만, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일을 이자지급기일로 하되, 이자지급기일 이후의 이자는 계산하지 아니한다. |

| 이자지급 기한 | 2023년 07월 26일, 2023년 10월 26일, 2024년 01월 26일, 2024년 04월 26일, 2024년 07월 26일, 2024년 10월 26일, 2025년 01월 26일, 2025년 04월 26일. |

|

| 신용평가 등급 | 평가회사명 | NICE신용평가(주) / 한국기업평가(주) |

| 평가일자 | 2023.04.13 / 2023.04.13 | |

| 평가결과등급 | AA0(안정적) / AA0(안정적) | |

| 주관회사의 분석 |

주관회사명 | 신한투자증권(주), 한국투자증권(주), NH투자증권(주), 삼성증권(주), 미래에셋증권(주) |

| 분 석 일 자 | 2023년 04월 14일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 만기일인 2025년 04월 26일에 일시 상환한다. 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일을 상환기일로 하되, 원금상환기일 이후의 이자는 계산하지 아니한다. |

| 상 환 기 한 | 2025년 04월 26일 | |

| 납 입 기 일 | 2023년 04월 26일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 GS타워금융센터 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2023년 03월 31일 신한투자증권(주), 한국투자증권(주), NH투자증권(주), 삼성증권(주), 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

|

| 주1) 본 사채의 수요예측은 2023년 04월 17일 09시에서 16시까지 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"와 협의하여 수요예측 방법을 결정하며 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액 및 발행수익률이 결정될 예정입니다 |

| 주2) 이자율 및 발행수익률: 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주),키스채권평가(주),나이스피앤아이(주),(주)에프엔자산평가]에서 최종으로 제공하는 (주)지에스리테일 2년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 주3) 상기 기재된 총액(전자등록총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제35-1회 및 제35-2회 무보증사채의 전자등록총액은 금 이천억원(\200,000,000,000) 이하의 범위 내에서 "발행회사"와 "인수단"이 협의하여 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

| 주4) 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 04월 20일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

| [회 차 : | 35-2] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록 총액 | 100,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 사채 권면금액의 100%로 한다. | |

| 모집 또는 매출총액 | 100,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함 | |

| 이자율 | 발행수익률(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환 기일 전일까지 계산하여 매3개월마다 연 이율의 1/4씩 후급하며 이자지급기일은 아래와 같다. 다만, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일을 이자지급기일로 하되, 이자지급기일 이후의 이자는 계산하지 아니한다. |

| 이자지급 기한 | 2023년 07월 26일, 2023년 10월 26일, 2024년 01월 26일, 2024년 04월 26일, 2024년 07월 26일, 2024년 10월 26일, 2025년 01월 26일, 2025년 04월 26일, 2025년 07월 26일, 2025년 10월 26일, 2026년 01월 26일, 2026년 04월 26일. |

|

| 신용평가 등급 | 평가회사명 | NICE신용평가(주) / 한국기업평가(주) |

| 평가일자 | 2023.04.13 / 2023.04.13 | |

| 평가결과등급 | AA0(안정적) / AA0(안정적) | |

| 주관회사의 분석 |

주관회사명 | 신한투자증권(주), 한국투자증권(주), NH투자증권(주), 삼성증권(주), 미래에셋증권(주) |

| 분 석 일 자 | 2023년 04월 14일 | |

| 상환방법 및 기한 |

상 환 방 법 | "본 사채"의 원금은 만기일인 2026년 04월 26일에 일시 상환한다. 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일을 상환기일로 하되, 원금상환기일 이후의 이자는 계산하지 아니한다. |

| 상 환 기 한 | 2026년 04월 26일 | |

| 납 입 기 일 | 2023년 04월 26일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)우리은행 GS타워금융센터 |

| 회사고유번호 | 00254045 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2023년 03월 31일 신한투자증권(주), 한국투자증권(주), NH투자증권(주), 삼성증권(주), 미래에셋증권(주)와 대표주관계약을 체결함. ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 사채를 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물채권을 발행하지 아니하며, 등록필증의 교부 등이 존재하지 않음. ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제 39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함. ▶ 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

|

| 주1) 본 사채의 수요예측은 2023년 04월 17일 09시에서 16시까지 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"와 협의하여 수요예측 방법을 결정하며 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액 및 발행수익률이 결정될 예정입니다 |

| 주2) 이자율 및 발행수익률: 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주),키스채권평가(주),나이스피앤아이(주),(주)에프엔자산평가]에서 최종으로 제공하는 (주)지에스리테일 3년 만기 개별민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

| 주3) 상기 기재된 총액(전자등록총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제35-1회 및 제35-2회 무보증사채의 전자등록총액은 금 이천억원(\200,000,000,000) 이하의 범위 내에서 "발행회사"와 "인수단"이 협의하여 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

| 주4) 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2023년 04월 20일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 내용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, CFO, 금융팀장 등 - 공동대표주관회사: 담당임원, 담당팀장 및 부장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 공동대표주관회사는 제출된 증권신고서에 대한 금융감독원의 정정요구명령 등으로 인하여 발행일정이 변경될 경우, 수요예측을 재실시 하지 않습니다. |

나. 대표주관회사의 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정방식 |

공동대표주관회사는 (주)지에스리테일의 제35-1회 및 제35-2회 무보증사채의 발행에 있어 민간채권평가사의 평가금리, 최근 동일 신용등급 회사채의 스프레드 동향, 동종 업계의 최근 회사채 발행금리 및 채권시장 동향 등을 고려하여 공모희망금리를 아래와 같이 결정하였습니다. - 제35-1회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)지에스리테일 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. - 제35-2회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)지에스리테일 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 공모희망금리 밴드 산정 근거는 아래 「다. 공모희망금리 산정근거」를 참고하여 주시기 바랍니다. 참고로, 당사와 공동대표주관회사가 제시하는 공모희망금리밴드는 금리를 확정 또는 보장하는 것이 아니기 때문에 단순 참고 사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

| 수요예측 참가신청 관련사항 |

수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 발행회사와 공동대표주관회사가 협의하여 수요예측 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최저 신청수량: 100억원 ② 최고 신청수량: 본 사채 발행예정금액 ③ 수량단위: 100억원 ④ 가격단위: 1bp |

| 배정대상 및 기준 |

"무보증사채 수요예측 모범규준" '5. 배정에 관한 사항' 및 공동대표주관회사의 내부지침에 따라 공동대표주관회사가 결정합니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준", "공동대표주관회사 내부지침", "발행회사"와의 협의 및 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 당사와 공동대표주관회사가 협의를 통해 최종 결정할 예정입니다. 공동대표주관회사는 금융투자협회 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 3. 유효수요의 합리적 판단」,「I. 수요예측 업무절차 - 4. 공모금리의 합리적 결정 및 유효수요의 적용」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 2023년 04월 20일 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

다. 공모희망금리 산정근거

공동대표주관회사는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본 사채의 공모희망금리를 결정하였습니다

| 공모희망금리 결정 시 고려사항 |

|---|

| ① 민간채권평가회사 (주)지에스리테일 평가금리 및 스프레드 동향 |

| ② 민간채권평가회사의 AA0 등급 금리 동향 |

| ③ 동일등급(AA0) 회사채 발행 사례 |

| ④ 채권시장 동향 및 종합 결론 |

① 민간채권평가회사 평가금리 및 스프레드 동향

국고채권, 발행회사의 최근 3개월간 민간채권평가회사 4사의 평균 평가금리 및 스프레드 추이 및 AA0 무보증사채의 최근 3개월간 민간채권평가회사 4사의 평균 평가금리 및 스프레드 추이는 아래와 같습니다. 만기는 제35-1회 및 제35-2회 무보증사채의 발행만기인 2년 및 3년 만기를 기준으로 검토하였습니다.

1) 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 (주)지에스리테일 2년 및 3년 만기 회사채 수익률의 산술평균(소수점 넷째자리 이하절사)(이하 '개별민평금리' 라고 한다.)

| [(주)지에스리테일 민간채권평가회사 4사 평균 평가금리(2023.04.13 기준) |

| (단위 : %) |

| 구 분 | 한국자산평가(주) | KIS자산평가(주) | NICE피앤아이(주) | (주)에프앤자산평가 | 평균금리 |

|---|---|---|---|---|---|

| (주)지에스리테일 2년 만기 |

3.834 | 3.798 | 3.789 | 3.798 | 3.804 |

| (주)지에스리테일 3년 만기 |

3.914 | 3.887 | 3.847 | 3.880 | 3.882 |

| 출처 : 인포맥스 |

| [최근 3개월간(2023.01.13~2023.04.13) AA0 2년물 민간채권평가회사 4사 평균 평가금리 추이] |

| (단위 : %, %p) |

| 날 짜 | 평가금리 | Credit Spread | |||

|---|---|---|---|---|---|

| 국고채 2년 |

AA0 등급민평 2년 |

지에스리테일 개별민평 2년 |

AA0 등급민평 2년 - 국고채 2년 (%p) |

지에스리테일 개별민평 2년 - 국고채 2년 (%p) |

|

| 2023.01.13 | 3.404 | 4.408 | 4.341 | 1.004 | 0.9365 |

| 2023.01.16 | 3.487 | 4.449 | 4.382 | 0.962 | 0.8947 |

| 2023.01.17 | 3.506 | 4.450 | 4.383 | 0.944 | 0.8770 |

| 2023.01.18 | 3.415 | 4.357 | 4.290 | 0.942 | 0.8747 |

| 2023.01.19 | 3.335 | 4.280 | 4.213 | 0.945 | 0.8777 |

| 2023.01.20 | 3.381 | 4.302 | 4.235 | 0.921 | 0.8535 |

| 2023.01.25 | 3.348 | 4.264 | 4.197 | 0.916 | 0.8490 |

| 2023.01.26 | 3.367 | 4.244 | 4.178 | 0.877 | 0.8107 |

| 2023.01.27 | 3.410 | 4.243 | 4.177 | 0.833 | 0.7670 |

| 2023.01.30 | 3.383 | 4.181 | 4.116 | 0.798 | 0.7325 |

| 2023.01.31 | 3.425 | 4.188 | 4.121 | 0.763 | 0.6955 |

| 2023.02.01 | 3.389 | 4.124 | 4.057 | 0.735 | 0.6682 |

| 2023.02.02 | 3.318 | 4.040 | 3.975 | 0.722 | 0.6565 |

| 2023.02.03 | 3.233 | 3.957 | 3.892 | 0.724 | 0.6590 |

| 2023.02.06 | 3.399 | 4.077 | 4.012 | 0.678 | 0.6130 |

| 2023.02.07 | 3.388 | 4.026 | 3.961 | 0.638 | 0.5727 |

| 2023.02.08 | 3.413 | 4.008 | 3.943 | 0.595 | 0.5302 |

| 2023.02.09 | 3.482 | 4.041 | 3.976 | 0.559 | 0.4935 |

| 2023.02.10 | 3.465 | 4.008 | 3.943 | 0.543 | 0.4782 |

| 2023.02.13 | 3.516 | 4.020 | 3.955 | 0.504 | 0.4385 |

| 2023.02.14 | 3.495 | 3.984 | 3.919 | 0.489 | 0.4237 |

| 2023.02.15 | 3.587 | 4.046 | 3.981 | 0.459 | 0.3937 |

| 2023.02.16 | 3.595 | 4.037 | 3.972 | 0.442 | 0.3770 |

| 2023.02.17 | 3.710 | 4.160 | 4.095 | 0.450 | 0.3845 |

| 2023.02.20 | 3.770 | 4.203 | 4.138 | 0.433 | 0.3682 |

| 2023.02.21 | 3.698 | 4.157 | 4.092 | 0.459 | 0.3940 |

| 2023.02.22 | 3.718 | 4.187 | 4.122 | 0.469 | 0.4040 |

| 2023.02.23 | 3.704 | 4.173 | 4.108 | 0.469 | 0.4035 |

| 2023.02.24 | 3.651 | 4.132 | 4.067 | 0.481 | 0.4160 |

| 2023.02.27 | 3.803 | 4.261 | 4.196 | 0.458 | 0.3927 |

| 2023.02.28 | 3.899 | 4.344 | 4.279 | 0.445 | 0.3795 |

| 2023.03.02 | 3.943 | 4.383 | 4.318 | 0.440 | 0.3752 |

| 2023.03.03 | 3.856 | 4.311 | 4.246 | 0.455 | 0.3895 |

| 2023.03.06 | 3.825 | 4.287 | 4.222 | 0.462 | 0.3970 |

| 2023.03.07 | 3.778 | 4.254 | 4.189 | 0.476 | 0.4107 |

| 2023.03.08 | 3.911 | 4.379 | 4.314 | 0.468 | 0.4025 |

| 2023.03.09 | 3.895 | 4.361 | 4.296 | 0.466 | 0.4007 |

| 2023.03.10 | 3.754 | 4.247 | 4.182 | 0.493 | 0.4280 |

| 2023.03.13 | 3.486 | 3.994 | 3.929 | 0.508 | 0.4427 |

| 2023.03.14 | 3.450 | 3.962 | 3.897 | 0.512 | 0.4472 |

| 2023.03.15 | 3.505 | 4.020 | 3.955 | 0.515 | 0.4495 |

| 2023.03.16 | 3.442 | 3.962 | 3.897 | 0.520 | 0.4550 |

| 2023.03.17 | 3.448 | 3.966 | 3.901 | 0.518 | 0.4532 |

| 2023.03.20 | 3.310 | 3.847 | 3.782 | 0.537 | 0.4720 |

| 2023.03.21 | 3.360 | 3.925 | 3.860 | 0.565 | 0.4995 |

| 2023.03.22 | 3.323 | 3.895 | 3.830 | 0.572 | 0.5065 |

| 2023.03.23 | 3.285 | 3.878 | 3.813 | 0.593 | 0.5282 |

| 2023.03.24 | 3.251 | 3.845 | 3.780 | 0.594 | 0.5290 |

| 2023.03.27 | 3.301 | 3.889 | 3.824 | 0.588 | 0.5230 |

| 2023.03.28 | 3.331 | 3.927 | 3.862 | 0.596 | 0.5305 |

| 2023.03.29 | 3.297 | 3.899 | 3.834 | 0.602 | 0.5370 |

| 2023.03.30 | 3.295 | 3.897 | 3.832 | 0.602 | 0.5365 |

| 2023.03.31 | 3.338 | 3.947 | 3.882 | 0.609 | 0.5435 |

| 2023.04.03 | 3.377 | 3.986 | 3.921 | 0.609 | 0.5442 |

| 2023.04.04 | 3.316 | 3.932 | 3.867 | 0.616 | 0.5510 |

| 2023.04.05 | 3.326 | 3.920 | 3.855 | 0.594 | 0.5285 |

| 2023.04.06 | 3.280 | 3.880 | 3.815 | 0.600 | 0.5352 |

| 2023.04.07 | 3.302 | 3.895 | 3.830 | 0.593 | 0.5275 |

| 2023.04.10 | 3.245 | 3.845 | 3.780 | 0.600 | 0.5347 |

| 2023.04.11 | 3.273 | 3.873 | 3.808 | 0.600 | 0.5347 |

| 2023.04.12 | 3.303 | 3.904 | 3.842 | 0.601 | 0.5385 |

| 2023.04.13 | 3.260 | 3.866 | 3.805 | 0.606 | 0.5447 |

| 출처 : 인포맥스 주1) 증권신고서 제출일 전일 기준 |

| 주2) 평가금리는 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준임 |

| [최근 3개월간(2023.01.13~2023.04.13) AA0 3년물 민간채권평가회사 4사 평균 평가금리 추이] |

| (단위 : %, %p) |

| 날 짜 | 평가금리 | Credit Spread | |||

|---|---|---|---|---|---|

| 국고채 3년 |

AA0 등급민평 3년 |

지에스리테일 개별민평 3년 |

AA0 등급민평 3년 - 국고채 3년 (%p) |

지에스리테일 개별민평 3년 - 국고채 3년 (%p) |

|

| 2023.01.13 | 3.365 | 4.491 | 4.420 | 1.126 | 1.0547 |

| 2023.01.16 | 3.445 | 4.543 | 4.472 | 1.098 | 1.0272 |

| 2023.01.17 | 3.481 | 4.553 | 4.483 | 1.072 | 1.0015 |

| 2023.01.18 | 3.373 | 4.425 | 4.354 | 1.052 | 0.9807 |

| 2023.01.19 | 3.267 | 4.311 | 4.240 | 1.044 | 0.9727 |

| 2023.01.20 | 3.319 | 4.340 | 4.270 | 1.021 | 0.9505 |

| 2023.01.25 | 3.281 | 4.287 | 4.216 | 1.006 | 0.9347 |

| 2023.01.26 | 3.270 | 4.254 | 4.183 | 0.984 | 0.9127 |

| 2023.01.27 | 3.310 | 4.272 | 4.202 | 0.962 | 0.8915 |

| 2023.01.30 | 3.265 | 4.217 | 4.147 | 0.952 | 0.8815 |

| 2023.01.31 | 3.315 | 4.242 | 4.172 | 0.927 | 0.8565 |

| 2023.02.01 | 3.270 | 4.174 | 4.103 | 0.904 | 0.8327 |

| 2023.02.02 | 3.195 | 4.086 | 4.015 | 0.891 | 0.8202 |

| 2023.02.03 | 3.116 | 3.997 | 3.927 | 0.881 | 0.8105 |

| 2023.02.06 | 3.297 | 4.145 | 4.074 | 0.848 | 0.7772 |

| 2023.02.07 | 3.300 | 4.117 | 4.046 | 0.817 | 0.7460 |

| 2023.02.08 | 3.328 | 4.115 | 4.044 | 0.787 | 0.7160 |

| 2023.02.09 | 3.405 | 4.161 | 4.090 | 0.756 | 0.6847 |

| 2023.02.10 | 3.400 | 4.125 | 4.054 | 0.725 | 0.6542 |

| 2023.02.13 | 3.445 | 4.148 | 4.077 | 0.703 | 0.6322 |

| 2023.02.14 | 3.425 | 4.101 | 4.031 | 0.676 | 0.6055 |

| 2023.02.15 | 3.512 | 4.163 | 4.092 | 0.651 | 0.5800 |

| 2023.02.16 | 3.512 | 4.144 | 4.073 | 0.632 | 0.5612 |

| 2023.02.17 | 3.637 | 4.262 | 4.191 | 0.625 | 0.5537 |

| 2023.02.20 | 3.692 | 4.301 | 4.230 | 0.609 | 0.5382 |

| 2023.02.21 | 3.615 | 4.233 | 4.163 | 0.618 | 0.5475 |

| 2023.02.22 | 3.632 | 4.249 | 4.179 | 0.617 | 0.5465 |

| 2023.02.23 | 3.603 | 4.226 | 4.156 | 0.623 | 0.5525 |

| 2023.02.24 | 3.551 | 4.183 | 4.112 | 0.632 | 0.5612 |

| 2023.02.27 | 3.700 | 4.322 | 4.251 | 0.622 | 0.5507 |

| 2023.02.28 | 3.810 | 4.419 | 4.348 | 0.609 | 0.5382 |

| 2023.03.02 | 3.866 | 4.473 | 4.402 | 0.607 | 0.5362 |

| 2023.03.03 | 3.790 | 4.402 | 4.331 | 0.612 | 0.5412 |

| 2023.03.06 | 3.767 | 4.383 | 4.312 | 0.616 | 0.5450 |

| 2023.03.07 | 3.723 | 4.341 | 4.270 | 0.618 | 0.5467 |

| 2023.03.08 | 3.850 | 4.467 | 4.396 | 0.617 | 0.5462 |

| 2023.03.09 | 3.836 | 4.451 | 4.380 | 0.615 | 0.5440 |

| 2023.03.10 | 3.712 | 4.323 | 4.252 | 0.611 | 0.5400 |

| 2023.03.13 | 3.450 | 4.072 | 4.001 | 0.622 | 0.5512 |

| 2023.03.14 | 3.415 | 4.039 | 3.968 | 0.624 | 0.5530 |

| 2023.03.15 | 3.465 | 4.093 | 4.022 | 0.628 | 0.5567 |

| 2023.03.16 | 3.410 | 4.044 | 3.973 | 0.634 | 0.5630 |

| 2023.03.17 | 3.402 | 4.045 | 3.974 | 0.643 | 0.5717 |

| 2023.03.20 | 3.235 | 3.907 | 3.836 | 0.672 | 0.6010 |

| 2023.03.21 | 3.293 | 3.971 | 3.900 | 0.678 | 0.6072 |

| 2023.03.22 | 3.253 | 3.937 | 3.867 | 0.684 | 0.6135 |

| 2023.03.23 | 3.220 | 3.920 | 3.849 | 0.700 | 0.6292 |

| 2023.03.24 | 3.170 | 3.891 | 3.821 | 0.721 | 0.6505 |

| 2023.03.27 | 3.226 | 3.949 | 3.878 | 0.723 | 0.6522 |

| 2023.03.28 | 3.260 | 3.991 | 3.921 | 0.731 | 0.6605 |

| 2023.03.29 | 3.229 | 3.963 | 3.892 | 0.734 | 0.6632 |

| 2023.03.30 | 3.230 | 3.970 | 3.899 | 0.740 | 0.6692 |

| 2023.03.31 | 3.290 | 4.029 | 3.958 | 0.739 | 0.6680 |

| 2023.04.03 | 3.335 | 4.070 | 3.999 | 0.735 | 0.6642 |

| 2023.04.04 | 3.272 | 4.010 | 3.940 | 0.738 | 0.6675 |

| 2023.04.05 | 3.267 | 4.005 | 3.935 | 0.738 | 0.6675 |

| 2023.04.06 | 3.220 | 3.961 | 3.890 | 0.741 | 0.6700 |

| 2023.04.07 | 3.238 | 3.979 | 3.909 | 0.741 | 0.6705 |

| 2023.04.10 | 3.182 | 3.925 | 3.854 | 0.743 | 0.6720 |

| 2023.04.11 | 3.212 | 3.953 | 3.882 | 0.741 | 0.6697 |

| 2023.04.12 | 3.246 | 3.988 | 3.917 | 0.742 | 0.6707 |

| 2023.04.13 | 3.210 | 3.953 | 3.882 | 0.743 | 0.6720 |

| 출처: 인포맥스 주1) 증권신고서 제출일 전일 기준 |

| 주2) 평가금리는 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 평가금리의 산술평균(소수점 넷째 자리 이하 절사) 기준임 |

② 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), NICE피앤아이(주), (주)FN자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 AA0 등급 대비 회사채 만기 민평 수익률의 산술평균(소수점 넷째자리 이하절사) (이하 '등급민평금리')

2023년 04월 13일 현재 당사와 동일등급의 2년 만기 등급민평금리는 민간 채권평가사 4개사 평균 기준 3.866%입니다. 등급민평금리는 동 기준일 현재 당사의 개별민평금리 대비 0.061%p. 높은 수준을 보이고 있습니다.

2023년 04월 13일 현재 당사와 동일등급의 3년 만기 등급민평금리는 민간 채권평가사 4개사 평균 기준 3.953%입니다. 등급민평금리는 동 기준일 현재 당사의 개별민평금리 대비 0.071%p. 높은 수준을 보이고 있습니다.

③ 사채의 발행회사인 (주)지에스리테일과 동일 등급인 AA0 등급의 최근 2년, 3년 만기 회사채 발행사례는 아래와 같습니다.

| [최근 동일등급(AA0) 2년, 3년 만기 회사채 발행 내역] |

| 만기 | 종목명 | 회차 | 등급 | 수요예측일 | 금리밴드 | 최초발행금액 | 확정발행금액 | 결정금리 | 발행금리 |

|---|---|---|---|---|---|---|---|---|---|

| 2년 | 이마트 | 24-1 | AA0 | 2023-01-04 | 개멸민평2년 -0.30%p~+0.50%p | 500 | 700 | -0.40% | 4.172% |

| LG유플러스 | 113-1 | AA0 | 2023-01-06 | 개멸민평2년 -0.30%p~+0.30%p | 500 | 1,200 | -0.55% | 4.016% | |

| 롯데제과 | 70-1 | AA0 | 2023-01-09 | 개멸민평2년 -0.40%p~+0.40%p | 300 | 300 | -0.39% | 4.079% | |

| 현대제철 | 137-1 | AA0 | 2023-01-10 | 개멸민평2년 -0.20%p~+0.20%p | 500 | 600 | -0.45% | 4.042% | |

| 신세계 | 138-1 | AA0 | 2023-01-16 | 개멸민평2년 -0.30%p~+0.30%p | 500 | 700 | -0.45% | 3.846% | |

| GS파워 | 11-1 | AA0 | 2023-02-03 | 개멸민평2년 -0.30%p~+0.30%p | 500 | 600 | -0.49% | 3.481% | |

| 롯데칠성음료 | 58-1 | AA0 | 2023-02-08 | 개멸민평2년 -0.30%p~+0.30%p | 500 | 500 | -0.33% | 3.812% | |

| 미래에셋증권 | 64-1 | AA0 | 2023-02-09 | 개멸민평2년 -0.30%p~+0.30%p | 800 | 1,100 | -0.25% | 3.962% | |

| 한화토탈에너지스 | 27-1 | AA0 | 2023-02-14 | 개멸민평2년 -0.30%p~+0.30%p | 400 | 500 | -0.07% | 4.200% | |

| 롯데지주 | 16-1 | AA0 | 2023-02-20 | 개멸민평2년 -0.40%p~+0.40%p | 1,000 | 1,500 | 0.01% | 4.543% | |

| SK브로드밴드 | 53-1 | AA0 | 2023-02-21 | 개멸민평2년 -0.30%p~+0.30%p | 500 | 500 | -0.07% | 4.206% | |

| SK에너지 | 50-1 | AA0 | 2023-02-24 | 개멸민평2년 -0.30%p~+0.30%p | 500 | 600 | 0.00% | 4.315% | |

| 하나증권 | 9-1 | AA0 | 2023-03-02 | 개멸민평2년 -0.30%p~+0.30%p | 700 | 700 | 0.20% | 4.682% | |

| 3년 | 이마트 | 24-2 | AA0 | 2023-01-04 | 개멸민평3년 -0.30%p~+0.50%p | 1,500 | 3,200 | -0.34% | 4.346% |

| 연합자산관리 | 32 | AA0 | 2023-01-05 | 개멸민평3년 -0.50%p~+0.50%p | 700 | 1,000 | -0.45% | 4.238% | |

| LG유플러스 | 113-2 | AA0 | 2023-01-06 | 개멸민평3년 -0.30%p~+0.30%p | 1,000 | 2,000 | -0.65% | 4.017% | |

| 롯데제과 | 70-2 | AA0 | 2023-01-09 | 개멸민평3년 -0.40%p~+0.40%p | 1,000 | 2,500 | -0.30% | 4.293% | |

| 현대제철 | 137-2 | AA0 | 2023-01-10 | 개멸민평3년 -0.20%p~+0.20%p | 1,300 | 2,500 | -0.52% | 4.057% | |

| GS에너지 | 14-1 | AA0 | 2023-01-11 | 개멸민평3년 -0.30%p~+0.30%p | 1,200 | 1,700 | -0.50% | 3.900% | |

| 신세계 | 138-2 | AA0 | 2023-01-16 | 개멸민평3년 -0.30%p~+0.30%p | 500 | 1,300 | -0.48% | 3.821% | |

| CJ제일제당 | 30-1 | AA0 | 2023-02-03 | 개멸민평3년 -0.30%p~+0.30%p | 1,500 | 2,000 | -0.46% | 3.639% | |

| GS파워 | 11-2 | AA0 | 2023-02-03 | 개멸민평3년 -0.30%p~+0.30%p | 700 | 1,000 | -0.40% | 3.668% | |

| SK하이닉스 | 224-1 | AA0 | 2023-02-07 | 개멸민평3년 -0.30%p~+0.30%p | 2,800 | 4,300 | -0.30% | 3.825% | |

| 롯데칠성음료 | 58-2 | AA0 | 2023-02-08 | 개멸민평3년 -0.30%p~+0.30%p | 1,000 | 2,000 | -0.36% | 3.878% | |

| 미래에셋증권 | 64-2 | AA0 | 2023-02-09 | 개멸민평3년 0.30%p~+0.30%p | 1,200 | 2,300 | -0.25% | 4.087% | |

| 한화토탈에너지스 | 27-2 | AA0 | 2023-02-14 | 개멸민평3년 -0.30%p~+0.30%p | 1,300 | 1,300 | -0.20% | 4.187% | |

| 롯데지주 | 16-2 | AA0 | 2023-02-20 | 개멸민평3년 -0.40%p~+0.40%p | 1,200 | 1,300 | 0.05% | 4.653% | |

| SK브로드밴드 | 53-2 | AA0 | 2023-02-21 | 개멸민평3년 -0.30%p~+0.30%p | 500 | 1,000 | -0.05% | 4.284% | |

| SK E&S | 18-1 | AA0 | 2023-02-22 | 개멸민평3년 -0.30%p~+0.30%p | 1,300 | 1,500 | -0.10% | 4.488% | |

| SK에너지 | 50-2 | AA0 | 2023-02-24 | 개멸민평3년 -0.30%p~+0.30%p | 1,000 | 2,300 | -0.04% | 4.402% | |

| LG전자 | 100-1 | AA0 | 2023-02-27 | 개멸민평3년 -0.30%p~+0.30%p | 1,400 | 1,400 | -0.30% | 4.032% | |

| 하나증권 | 9-2 | AA0 | 2023-03-02 | 개멸민평3년 -0.30%p~+0.30%p | 1,300 | 1,300 | 0.15% | 4.730% | |

| SK앤무브 | 12-1 | AA0 | 202303-30 | 개멸민평3년 -0.30%p~+0.30%p | 700 | 700 | -0.15% | 3.977% |

| 출처 : 금융감독원 전자공시시스템 주) 신종자본증권, 후순위채 제외 |

2년 만기 AA0등급의 무보증 회사채 수요예측 시, 공모희망금리밴드 상단은 종목별로 큰 차이를 보여, 개별민평 상단 +20bp ~ +50bp로 설정되었으며, 발행확정 가산금리 역시 종목에 따라 큰 편차를 보이며 개별민평 -50bp ~ +20bp 수준에서 결정되었습니다.

3년 만기 AA0등급의 무보증 회사채 수요예측 시, 공모희망금리밴드 상단은 종목별로 큰 차이를 보여, 개별민평 상단 +20bp ~ +50bp로 설정되었으며, 발행확정 가산금리 역시 종목에 따라 큰 편차를 보이며 개별민평 -65bp ~ +15bp 수준에서 결정되었습니다.

④ 채권시장 동향 및 종합 결론

2019년 말 및 2020년 COVID-19 바이러스로 경기 침체에 대한 불확실성이 고조되며 글로벌 안전자산 선호 현상이 심화되었고 국내외 시장 금리 하락세가 지속되었습니다. 이에 미 연준은 예정에 없던 특별회의를 개최해 기준금리를 0.5%p 인하하여 1.00~1.25%로 발표하였고, 이후 3월 3일 정례회의를 통해 0.0~0.25%로 1%p. 금리 인하를 단행하였으며, 이로 인한 글로벌 시장금리의 하방 압력이 거세졌습니다.

이에 금융통화위원회(이하 "금통위") 역시 COVID-19 사태와 국제 유가 급락 등 전세계적 경기 침체 영향을 우려하며 3월 16일 임시 금통위를 열어 1.25%였던 기준금리를 0.75%로 인하하였습니다. 이후 금통위에서는 기준금리 동결 기조를 유지해오다가, 2021년 1월 15일에 개최된 금통위에서 기준금리를 0.50%로 인하하였습니다. 한편, 시중금리는 2020년 11월 이후 경기 지표 개선 및 물가상승과 더불어 연준의 기준금리 인상 시기가 기존 전망보다 앞당겨질 수 있다는 우려감에 일시적으로 장기물 위주로 상승하는 모습을 보였습니다.

2021년 1월 파월 연준 총재는 출구정책을 모색하기에는 아직 시기상조임을 시사하였고, COVID-19 바이러스 확산과 이에 따른 경제 회복 속도를 주시하며 신중하게 통화정책을 펼쳐가겠다는 뜻을 밝혔습니다. 하지만 2021년 상반기 백신 보급속도 향상에 따라 경제 회복세가 빨라지고, 이에 따라 미국의 통화정책에 변경이 있을 수 있다는 전망이 두각되었으나, 파월 연준 총재는 인플레이션은 일시적이라는 판단 하에 테이퍼링과 금리 인상 가능성을 일축하였습니다.

FOMC는 2021년 6월 기준금리를 동결하였으나, 연방기금 목표금리 전망치 점도표에서 금리 인상 시점을 앞으로 큰 폭 조정하였고, 테이퍼링에 대한 논의를 시작하였다고 발표하였습니다. 점도표 상 2023년 금리인상을 전망한 연준위원은 7명에서 13명으로 늘었고, 2022년 인상을 예고한 위원 수 역시 4명에서 7명으로 증가하였습니다. 이후 7월과 9월에 열린 FOMC에서 기준금리를 0.00~0.25%로 동결 결정하며 완화적인 통화정책 기조를 유지하였으나, 9월 FOMC에서 테이퍼링 실시 및 통화정책 정상화 관련 언급을 하며 미국 기준금리의 상승압력이 확산되었습니다. 2021년 12월 FOMC에서는 테이퍼링과 금리인상 사이에 긴 시간이 걸리지 않을 것이라며 인플레이션이 일시적이라는 기존 입장을 선회하였고, 2022년 01월 FOMC에서도 기준금리 동결을 선언하였지만 물가를 분명히 통제해야 할 대상으로 인식하고 있음을 시사하였습니다. 이후, FOMC는 2022년 03월 기준금리를 0.25%p.인상(0.25~0.5%)하였으며 5월 FOMC에서도 기준 금리를 0.5%p. 인상한 0.75%~1.00%로 조정하였습니다. FOMC는 6월 역시 기준 금리를 0.75%p 인상(1.50%~1.75%), 1994년 11월 이후 28년내 가장 높은 수치로 인상하였으며, 이후 7월, 9월, 11월 FOMC에서 기준 금리를 각각 0.75%p 인상하며 4차례 연속 자이언트 스텝을 단행했습니다. 12월 FOMC에서는 0.50%p를 추가로 인상하였습니다. 한편, 2023년으로 접어들며 물가 상승세가 둔화 조짐을 보이자 02월 FOMC에서 0.25%p, 03월 FOMC에서 0.25%p 인상하며 속도 조절에 들어갔습니다. 증권신고서 제출일 전일 현재 미국의 기준금리는 4.75~5.00%를 유지하고 있습니다.

한국은행은 기준금리를 지속 동결하였다가, 2021년 08월 금통위에서 기준금리를 0.75%로 0.25%p. 인상하였습니다. 이는 2018년 11월 이후 2년 9개월 만의 기준금리 인상으로, 한국은행은 COVID-19의 재확산 영향으로 민간 소비가 다소 둔화되었으나 수출이 호조를 지속하고, 설비투자도 견조한 흐름을 나타내고 있어 기준금리 인상을 결정하였습니다. 한국은행은 8월 인상 이후 추가적으로 2021년 11월 및 2022년 1월 각각 금리를 0.25%p. 인상하였습니다. 해당 인상은 현재 빠르게 증가하는 물가 상승을 억제하기 위한 움직임으로 해석되며, 2022년 02월 24일 시행된 금통위에서는 기준금리를 동결하였으나, 2022년 04월 14일 및 5월 26일 시행된 금통위에서 금리를 각각 0.25%p. 인상하였습니다. 7월 금통위는 미국 연준의 추가적인 기준금리 인상과 높은 물가 상승률을 고려하여 1.75%인 기준금리를 2.25%로 0.50%p. 인상했으며, 2022년 8월 25일 0.25%p, 10월 12일 0.50%p, 11월 24일 0.25%의 기준금리 인상을 단행하였으며, 2023년 1월 13일 금융통화위원회에서 추가로 25bp 인상을 단행하였습니다. 2023년 2월 금통위에서는 금리인상 1년 반만에 기준금리를 동결하였고, 2023년 3월 금통위에서 2회 연속 기준금리를 동결하며 신고서 제출일 기준 한국의 기준금리는 3.50%를 기록하고 있습니다. 해당 동결은 물가와 함께 경기를 고려한 결정으로, 인플레이션 둔화 속도 및 주요국 통화정책 변화 등 불확실성 요인들의 전개 상황을 점검하며 추가 인상 여부에 대한 모니터링이 필요한 상황입니다.

현재 글로벌 경기 악화는 코로나19에 의해 촉발되었지만 전세계적으로 백신 접종이 이루어지고 방역 체계가 강화되며 바이러스 종식 시 회복될 것으로 전망되었습니다. 그러나 코로나19 이후의 유가 변동성, 인플레이션 지속 등에 따른 불확실성 확대 및 러시아-우크라이나 사태로 인한 국제정세의 긴장감 고조 등으로 급격한 금리인상이 이루어졌으며, 그에 대한 반대급부로 경기침체에 대한 논의가 지속되고 있습니다. 이로 인해 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 있습니다. 또한, 개별회사의 신용도 및 재무안정성을 바탕으로 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 전망됩니다.

공동대표주관회사는 최근 동종업계의 회사채 및 동일등급의 회사채 발행사례가 개별민평금리를 하회하는 수준에서 발행금리가 결정된 점, 변동성 장세 상황 하 발행금리의 금리변동의 반영 수준, 유통시장에서의 거래금리와 민평금리의 수준, 회사채 평가금리로서의 시장 활용도 등을 종합적으로 검토하였습니다.

| [ 최종 공모희망금리밴드] |

| 구분 | 내용 |

|---|---|

| 제35-1회 | 민간채권평가회사 4사 (한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 청약일 1영업일전에 최종으로 제공하는 (주)지에스리테일 2년만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p ~ +0.30%p를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)지에스리테일 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p ~ +0.30%p를 가산한 이자율로 합니다. |

| 제35-2회 | 민간채권평가회사 4사 (한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 청약일 1영업일전에 최종으로 제공하는 (주)지에스리테일 3년만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. 단, 민간채권평가회사 4사 중 청약일 1영업일 전 기준으로 (주)지에스리테일 개별민평 수익률을 제공하지 않는 회사가 있을 경우, 당해 회사를 제외한 나머지 회사의 산술평균(소수점 넷째 자리 이하절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 합니다. |

(주)지에스리테일과 신한투자증권(주), 한국투자증권(주), NH투자증권(주), 삼성증권(주) 및 미래에셋증권(주)는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및 청약 시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 유효수요와 차이가 있습니다.

수요예측 후 유효수요 및 금리는 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측결과를 반영한 정정신고서는 2023년 04월 20일에 공시할 예정입니다. 상기 일정은 진행사항에 따라 변경될 수 있습니다.

4. 모집 또는 매출절차 등에 관한 사항

가. (수요예측)

1. "공동대표주관회사"는 "기관투자자" 를 대상으로 "증권 인수업무 등에 관한 규정" 제2조 제7호 및 제12조에 따라 수요예측을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다. 단, "기관투자자" 중 투자일임ㆍ신탁업자는 다음 요건을 충족하는 투자일임ㆍ신탁업자를 수요예측에 참여하도록 하며, 이에 대한 확인서를 받아야 한다.

(1) 투자일임ㆍ신탁고객이 "기관투자자"일 것, 다만 인수규정 제2조 제18호에 따른 고위험고수익투자신탁과 법 시행령 제103조 제2호의 불특정금전신탁의 경우에는 기관투자자 여부에 관계없이 참여가 가능하다.

(2) 투자일임ㆍ신탁고객이 "인수규정" 제17조의2 제3항에 따라 불성실수요예측 참여자로 지정된 자가 아닐 것

2. 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램 및 FAX 접수방법을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"와 협의하여 수요예측 방법을 결정한다.

3. 수요예측 신청시 수요예측기간, 최저 신청수량, 수량 및 가격단위는 다음과 같다.

(1) 수요예측기간 : 2023년 04월 17일 09시부터 16시까지로 한다.

(2) 최저 신청수량 : 100억원

(3) 수량단위 : 100억원

(4) 가격단위 : 1bp

4. "본 사채"의 수요예측 공모희망 금리 : 제35-1회 무보증사채는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)지에스리테일 2년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다. 제35-2회 무보증사채는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 (주)지에스리테일 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율로 한다.

5. "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 결정하며, 인수단은 이에 따른 모든 권한을 "공동대표주관회사"에 위임한다.

6. "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

7. "공동대표주관회사"는 "수요예측" 결과를 "발행회사"와 "공동대표주관회사"에 한해서만 공유할 수 있다. 단, 법원, "금융위" 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법률이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 최소한의 자료만을 제공한다.

8. "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자로 지정되어있는지 여부를 확인하여 수요예측 참여가 제한되는 자를 수요예측 참여자에 포함하여서는 아니 된다.

9. "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재 시 착오방지 등을 위한 대책을 마련하여야 한다.

10. "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

11. "공동대표주관회사"는 수요예측 참여자가 자신의 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등)중 청약, 납입을 실제 이행하는 재산을 구분하여 수요예측에 참여하도록 하여야 한다.

12. "공동대표주관회사"는 수요예측이 진행되는 동안 수요예측 참여자별 신청금리 및 금액, 경쟁률 등의 정보가 누설되지 않도록 하여야 한다.

13. "공동대표주관회사"는 수요예측 참여금액의 합이 발행예정금액에 미치지 못하는 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니되며, 수요예측 실시 이후 제출된 증권신고서에 대한 금융감독원의 정정요구 명령 등으로 인하여 발행일정이 변경될 경우 수요예측을 재실시하지 않는다.

14. "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 "자본시장과 금융투자업에 관한 법률 시행령" 제62조에서 정한 기간 동안 기록, 유지하여야 한다.

15. "공동대표주관회사"는 본항 제14호에 따라 기록, 유지하여야 하는 자료가 멸실되거나 위조 또는 변조가 되지 아니하도록 적절한 대책을 수립, 시행하여야 한다.

16. "공동대표주관회사"는 공모 희망금리의 최저 및 최고금리 사이(최저 및 최고금리를 포함한다)에 참여한 수요를 유효수요에서 제외하여서는 아니 된다. 다만, 통계적 사분위수를 활용한 기법 등 합리적인 통계기법 및 그 밖의 방법에 따라 유효수요가 아니라고 판단한 합리적 근거가 있을 때에 그 근거를 공개한 경우에는 그러하지 아니하다.

17. 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

나. 공모금리 결정 및 배정

1. "공동대표주관회사"는 수요예측 참여자의 성향 및 가격평가능력 등을 감안하여 수요예측 참여자의 금리결정 가중치를 달리할 수 있다.

2. "공동대표주관회사"는 공모금리 결정시 과도하게 높거나 낮은 금리로 참여한 물량에 대하여는 이를 배제하거나 낮은 가중치를 부여하여야 한다.

3. "공동대표주관회사"는 대표주관계약 체결시 기재된 수요예측 및 공모금리 결정 방법에 따라 공모금리가 결정되면 그 결과를 최대한 반영하여 발행하여야 한다.

4. 공모금리는 수요예측 결과를 감안하여 결정하게 되므로 수요예측 이전에 발행금리를 확약하는 일체의 행위를 하여서는 아니된다.

5. "인수단"은 수요예측 참여물량 중 유효수요의 범위에 해당하는 물량이 증권신고서에 기재된 발행예정 금액을 초과하는 경우 자기계산으로 인수할 수 없다. 단, 과도하게 높거나 낮은 금리로 수요예측에 참여한 물량은 유효수요에 산입하지 아니할 수 있다.

6. 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액에 미달하여 "인수단"이 잔여물량을 자기계산으로 인수하는 경우 유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)중 가장 높은 금리 미만으로 인수할 수 없다.

7. "공동대표주관회사"는 수요예측 시 과도하게 낮은 금리에 참여한 자를 합리적 사유 없이 우대 배정하여서는 아니된다.

8. "공동대표주관회사"는 금리를 제시하지 않은 수요예측 참여자에 대하여 낮은 가중치를 부여하여 배정하여야 한다.

9. "공동대표주관회사"는 공모 희망금리의 최저 및 최고금리 사이(최저 및 최고금리를 포함한다)에 참여한 수요를 유효수요에서 제외하여서는 아니 된다. 다만, 통계적 사분위수를 활용한 기법 등 합리적인 통계기법 및 그 밖의 방법에 따라 유효수요가 아니라고 판단한 합리적 근거가 있을 때에 그 근거를 공개한 경우에는 그러하지 아니하다

10. 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

다. 청약

1. 공고기간 : 증권신고서 수리일 이후부터 청약개시일까지

2. 청약기간 : 2023년 04월 26일 09시부터 12시까지

3. 청약방법 :

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약증거금과 함께 청약취급처에서 청약한다.

(2) 수요예측에 참여하여 우선배정 받은 "기관투자자" 또는 "전문투자자"만 청약할 수 있다. 단, 수요예측을 통해 배정된 금액의 총합계가 "발행회사"의 최종 발행금액에 미달하는 경우 기관투자자, 전문투자자 및 일반투자자("본 사채"의 청약자 중, "기관투자자" 및 "전문투자자"를 제외한 투자자를 말한다. 이하 같다)도 청약에 참여할 수 있다.

(3) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확 인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(4) 청약단위 : 최저청약단위는 일백억원 이상으로 하며, 일백억원 이상은 백억원 단위로 한다.

(5) 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하며, 2023년 04월 26일에 "본 사채"의 납입금으로 대체 충당하고, 청약증거금에 대하여는 무이자로 한다.

(6) 청약취급처 : "공동대표주관회사"인 신한투자증권 주식회사, 한국투자증권 주식회사, NH투자증권 주식회사, 삼성증권 주식회사 및 미래에셋증권 주식회사의 본점. 단, "공동대표주관회사"와 사전 협의한 경우에 한하여 "인수회사"인 KB증권 주식회사, 하이투자증권 및 이베스트투자증권 주식회사의 본점에서 같은 방법으로 청약할 수 있다.

(7) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 투자설명서를 교부 받아야한다.

가. 교부장소 : 인수단의 본ㆍ지점

나. 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

다. 교부일시 : 2023년 04월 26일

라. 기타사항

- "본 사채" 청약에 참여하고자 하는 투자자는 청약 전 반드시 "투자설명서"를 교부받은 후 교부확인서에 서명하여야 하며, "투자설명서"를 교부 받지 않고자 할 경우, "투자설명서" 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 "금융위"가 정하여 고시하는 방법으로 표시하여야 한다.

- "투자설명서" 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 "금융위"가 정하여 고시하는 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

|

※ 관련법규 제11조(증권의 모집·매출) 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조(투자설명서의 교부가 면제되는 자) 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다.

|

라. 배정

(1) 수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"라 한다)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우, 청약금액의 100%를 우선배정 한다.

(2) 상기 (1)의 방법에 따른 우선배정금액이 발행금액 총액에 미달 될 경우, 발행금액 총액에서 우선배정금액을 공제한 잔액을 "수요예측 참여자"의 초과청약금액을 고려하여 우선배정하되, "무보증사채 수요예측 모범규준" I. 5. 라를 준용하여 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(3) 상기 (1), (2)의 방법으로 배정한 후 잔액이 발생한 경우, 발행금액 총액에서 "수요예측 참여자"의 최종 배정금액을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있으며, 이 경우 다음의 방법에 따른다.

① 전문투자자 및 기관투자자 : 청약금액에 비례하여 안분배정하되, 청약자별 배정금액의 백억원 미만의 금액은 절사하며 잔여금액은 최대 청약자에게 배정한다. 단, 동순위 최대 청약자가 2곳 이상인 경우에는 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

② 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

ⅰ) 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

ⅱ) 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

(4) 상기 (3)의 방법으로 배정한 결과에도 불구하고 청약 종료일 15시까지 납부된 청약금이 "본 사채"의 전자등록총액에 미달하는 경우, "인수단"은 인수비율에 따라 잔여물량을 안분하여 인수하고, "본 사채"의 납입일 당일 납입은행에 인수금액을 납입한다.

이때, 인수비율을 적용한 인수회사의 배정금액 중 '억원' 단위 미만의 단위가 발생할 경우 '천만원' 단위에서 반올림 하여 배분하며, 배분 후 발생하는 잔액은 "공동대표주관회사"가 안분하여 인수하기로 하되, 최종 인수금액은 "인수단"과 협의하여 "공동대표주관회사"가 결정할 수 있다.

(5) "본 사채"의 "인수단"은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 납입일 당일 "본 사채"를 수요예측 및 청약의 결과 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행한다.

마. 청약단위

최저청약단위는 일백억원 이상으로 하며, 일백억원 이상은 백억원 단위로 한다.

바. 청약기간

2023년 04월 26일 9시부터 12시까지

사. 청약취급장소

각 인수단의 본점

아. 납입장소

(주)우리은행 GS타워금융센터

자. 상장신청예정일

(1) 상장신청예정일 : 2023년 04월 21일

(2) 상장예정일 : 2023년 04월 26일

차. 사채권교부예정일 및 교부장소

본 사채에 대하여는 '주식ㆍ사채 등의 전자등록에 관한 법률' 제36조에 의하여 실물채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

카. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률' 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 한다.

(3) 본 사채권의 원리금지급은 (주)지에스리테일이 전적으로 책임을 진다.

(4) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율중 최고이율을 적용하되, 동 연체대출 최고이율이 본 사채 이자율을 하회하는 경우에는 본 사채 이자율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차 : 35-1] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | 미래에셋증권(주) | 00111722 | 서울특별시 중구 을지로5길 26 | 20,000,000,000 | 0.20% | 총액인수 |

| 대표 | NH투자증권(주) | 00120182 | 서울시 영등포구 여의대로 108 | 10,000,000,000 | 0.20% | 총액인수 |

| 대표 | 삼성증권(주) | 00111722 | 서울특별시 서초구 서초대로74길 11 | 20,000,000,000 | 0.20% | 총액인수 |

|

주) 본 사채는 2023년 04월 17일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 제35-1회 및 제35-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 이천억원(\200,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

| [회 차 : 35-2] | (단위 : 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율 | ||

| 대표 | NH투자증권(주) | 00120182 | 서울시 영등포구 여의대로 108 | 20,000,000,000 | 0.20% | 총액인수 |

| 대표 | 신한투자증권(주) | 00138321 | 서울시 영등포구 여의대로 70 | 30,000,000,000 | 0.20% | 총액인수 |

| 대표 | 한국투자증권(주) | 00160144 | 서울특별시 영등포구 의사당대로 88 | 20,000,000,000 | 0.20% | 총액인수 |

| 인수 | KB증권(주) | 00164876 |

서울특별시 영등포구 여의나루로 50 |

10,000,000,000 | 0.20% | 총액인수 |

| 인수 | 하이투자증권(주) | 00148665 | 서울시 영등포구 여의나루로 61 | 10,000,000,000 | 0.20% | 총액인수 |

| 인수 | 이베스트투자증권(주) | 00330424 | 서울특별시 영등포구 여의나루로 60 | 10,000,000,000 | 0.20% | 총액인수 |

| 주) 본 사채는 2023년 04월 17일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 제35-1회 및 제35-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 이천억원(\200,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

나. 사채의 관리

| [회 차 : 35-1] | (단위 : 원) |

| 수탁회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 50,000,000,000 | - | 수수료 : 2,000,000원 |

| 주) 본 사채의 발행가액은 수요예측 후 변경될 수 있으며, 이에 따라 상기 사채관리회사에 대한 위탁금액이 조정될 수 있습니다. |

| [회 차 : 35-2] | (단위 : 원) |

| 수탁회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 100,000,000,000 | - | 수수료 : 4,000,000원 |

| 주) 본 사채의 발행가액은 수요예측 후 변경될 수 있으며, 이에 따라 상기 사채관리회사에 대한 위탁금액이 조정될 수 있습니다. |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

|

제 18 조 (특약사항) "발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다. 1. "발행회사"의 주식이나 주식으로 교부할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회의 결의가 있은 때 2. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 3. "발행회사"의 중요한 영업의 일부 또는 전부의 변경, 정지 또는 양도 5. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 6. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 발행회사의 조직에 관한 중대한 변경이 있는 때 7. "자산재평가법"에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 8. "발행회사" 자기자본의 100%이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있은 때 9. "발행회사" 자기자본의 100%이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때 10. "발행회사"가 다른 회사와 영업의 중요부분을 영업양수도하고자 하는 때 11. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

1. 주요 권리내용

가. 일반적인 사항

| (단위: 원) |

| 사채명칭 | 사채종류 | 발행가액(주1) | 이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|---|

| (주)지에스리테일제35-1회 | 무기명식 이권부 무보증사채 | 50,000,000,000 | (주2) | 2025년 04월 26일 | - |

| (주)지에스리테일 제35-2회 |

무기명식 이권부 무보증사채 | 100,000,000,000 | (주3) | 2026년 04월 26일 | - |

| 주1) 본 사채는 2023년 04월 17일 09시에서 16시까지 금융투자협회 K-Bond 시스템을 통해 실시하는 수요예측 결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률이 결정될 예정입니다. 상기에 기재되어 있는 가액은 발행 예정금액이며, 수요예측의 결과에 따라 공동대표주관회사와의 협의에 의해 제35-1회 및 제35-2회 무보증사채 발행총액은 금 이천억원(\200,000,000,000) 이하의 범위 내에서 변동될 수 있습니다. |

| 주2) 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최종으로 제공하는 (주)지에스리테일 2년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율 |

| 주3) 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가))에서 최종으로 제공하는 (주)지에스리테일 3년 만기 무보증 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p.~+0.30%p.를 가산한 이자율 |

(1) 당사가 발행하는 제35-1회 및 제35-2회 무보증사채는 무기명식 이권부 공모사채로서, Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다.

(2) 주식으로 전환될 수 있는 전환청구권도 부여되어 있지 않으며, 「주식·사채 등의 전자등록에 관한 법률」에 따라 한국예탁결제원의 전자등록계좌부에 전자등록하므로, 실물 사채권을 발행하지 아니합니다.

나. 기한의 이익 상실에 관한 사항(사채 보유자가 조기상환을 청구할 수 있는 권리(Put-option)을 보유하는 경우 그 권리의 조건 및 행사방법 등)

"갑"은 발행회사인 (주)지에스리테일을 지칭하며, "을"은 사채관리회사인 한국증권금융을 지칭합니다.

|

14. 기한의 이익 상실에 관한 사항 가. 기한의 이익 상실 (1) 기한의 이익의 즉시 상실 다음 중 어느 하나의 사유가 발생한 경우에 “갑”은 즉시 본 사채에 대한 기한의 이익을 상실하며, 이 사실을 공고하고 자신이 알고 있는 사채권자 및 “을”에게 이를 통지하여야 한다. (가) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함)이 파산 또는 회생절차개시의 신청을 한 경우 (나) “갑”(“갑”의 청산인이나 “갑”의 이사를 포함) 이외의 제3자가 “갑”에 대한 파산 또는 회생절차개시의 신청을 하고 “갑”이 이에 동의(“갑” 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우포함)하거나 위 제3자에 의한 해당 신청이 있은 후 10일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우. 이 경우 “갑”의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문시 동의 의사 표명이 있는 경우에는 해당 심문 종결시)을, 기타의 경우에는 제3자에 의한 신청일로부터 10일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) “갑”에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) “갑”이 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) “갑”이 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 “갑”에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무불이행명부등재 신청이 있는 때 등 “갑”이 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) 본 사채의 만기가 도래하였음에도 “갑”이 그 정해진 원리금 지급 의무를 해태하는 경우 (사) “갑”의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (아) 감독관청이 “갑”의 중요한 영업에 대해 정지 또는 취소처분을 내린 경우 ("중요한 영업"이라 함은 "갑"의 업종, 사업구조 등을 고려할 때 해당 영업에 대한 정지 또는 취소처분이 내려지는 경우 "갑"이 그의 주된 사업을 영위할 수 없을 것으로 객관적으로 판단되는 영업을 말한다) (자) "갑"이 본 사채 이외 사채에 관하여 기한의 이익을 상실한 경우 (차) "갑"이 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제5조 제2항 각 호의 관리절차의 개시를 신청한 경우 또는 금융기관에 의한 경영관리 기타 이와 유사한 사적 절차 등이 개시된 때(법률의 제정 또는 개정 등으로 인하여 이와 유사한 절차가 개시된 경우를 포함한다) (2) ‘기한의 이익 상실 선언’에 의한 기한의 이익 상실 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 “을”은 사채권자집회의 결의에 따라 “갑”에 대한 서면통지를 함으로써 “갑”이 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 본 사채에 의한 채무를 제외한 “갑”의 채무 중 원금 일천억원(₩100,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) “갑”의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) “갑”이 제2-2조 제1항, 제2-3조, 제2-4조 제1항 및 제2항, 제2-5조, 제2-5조의2의 의무를 위반한 경우 (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) “갑”의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 60일 이내에 취소되지 않은 경우 (바) “갑”이 (라) 기재 각 의무를 제외한 본 계약상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우로서 “을”이나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의 1이상을 보유한 사채권자의 동의를 얻어 “갑”에게 이러한 해태의 치유를 구하는 통지를 한 후 60일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 위 (다) 또는 (마)의 "갑"의 재산의 전부 또는 중요부분이라 함은 그 재산에 대한 강제집행(체납처분을 포함한다) 또는 담보권 실행이 이루어지는 경우 "갑"의 영업 또는 "본 사채"의 상환이 사실상 불가능할 정도의 주요 재산을 말한다. (3) 사채권자가 (2)에 따라 기한의 이익 상실 선언을 한 경우 및 (2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 “을”에게도 통지하여야 한다. (4) (1) 및 (2)에 따라 기한의 이익이 상실되면 “갑”은 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. ‘기한의 이익 상실에 대한 원인사유의 불발생 간주’ (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 “갑” 및 “을”에게 서면으로 통지함으로써 기 발생한 ‘기한이익상실 원인사유’를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는 (가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른 ‘기한의 이익 상실에 대한 원인 사유 불발생 간주’는 다른 ‘기한이익상실 원인사유’ 또는 새로 발생하는 ‘기한이익상실 원인사유’에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 “갑” 및 “을”에게 서면으로 통지함으로써 기한의 이익 상실을 취소할 수 있다. (가) 기한의 이익 상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금 지급채무를 제외하고, 모든 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠ 지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한의 이익 상실선언으로 인하여 지급하여야 할 이자는 제외한다.)와 ㉡ ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생과 관련하여 “을”이 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 “을”에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 “을”은 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본 계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 |

다. 중도상환을 청구할 수 있는 권리(Call-option 등)가 회사에 부여되어 있는 경우 중도상환권 또는 매도청구권의 조건, 통지방법 등

당사가 발행하는 제35-1회 및 제35-2회 무보증사채에는 중도상환(Call-option)을 청구할 수 있는 권리가 부여되어 있지 않습니다.

라. 사채 보유자의 권리가 다른 채권자의 권리보다 후순위일 경우 그에 관한 내용, 선순위 채권자의 권리 잔액

당사가 발행하는 제35-1회 및 제35-2회 무보증사채는 선순위로서 당사의 무담보 및 무보증 채무(사채를 포함하며 이에 한하지 않음. 단, 법령에 의하여 우선권이 인정되는 채무는 제외함)와 동순위에 있습니다.

마. 발행회사의 의무 및 책임

| 구분 | 원리금지급 | 재무비율유지 | 담보권설정제한 | 자산매각한도 | 지배구조변경 제한 |

|---|---|---|---|---|---|

| 내용 | 계약상 정하는 시기와 방법에 따라 원리금지급 |

부채비율 500% 이하 (연결 기준) |

최근 보고서 상 자기자본의 300%(연결 기준) | 최근 보고서 상 총 자산의 70% |

상호출자제한 기업집단 소속 유지 |

| 주1) 당사가 본 사채의 발행과 관련하여 2023년 04월 14일 한국증권금융과 맺은 사채관리계약과 관련하여 재무비율 등의 유지, 담보권설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. |

| 주2) 본 사채는 2023년 04월 17일 09시에서 16시까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 금 이천억원(\200,000,000,000) 이하의 범위 내에서 상기 원리금지급 규모가 조정될 수 있습니다. |

"사채관리계약서"상의 발행회사의 의무 및 책임에 관한 내용은 다음과 같습니다.

"갑"은 발행회사인 (주)지에스리테일을 지칭하며, "을"은 사채관리회사인 한국증권금융을 지칭합니다.

|

제2-1조(발행회사의 원리금지급의무) ② “갑”은 원리금지급의무를 이행하기 위하여 ‘본 사채에 관한 지급대행계약’에 따라 지급대행자인 (주)우리은행 GS타워금융센터 에게 기한이 도래한 원금과 이자를 지급할 수 있는 지급자금을 예치하여야 하고, “갑”은 이를 “을”에게 통지하여야 한다. ③ “갑”이 원금 또는 이자지급의무를 이행하지 아니한 때에는 동 연체금액에 대하여 제1-2조 제11호에서 규정한 연체이자를 지급하여야 하며, 이 경우 연체이자는 지급할 날(본 계약 제1-2조 제14호에 따라 기한이익이 상실된 경우에는 기한이익상실에 따른 변제기일)로부터 기산하여 이를 실제 지급한 날의 직전일 까지 계산 한다. 제2-2조(조달자금의 사용) ② “갑”은 금융위원회에 증권발행실적보고서를 제출하는 경우 지체 없이 그 사실을 “을”에게 통지하여야 한다. 제2-3조(재무비율등의 유지) 1. “갑”은 부채비율을 500% 이하로 유지하여야 한다. (동 재무비율은 연결재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 부채비율은 122.45%, 부채규모는 5,412,418백만원이다. 제2-4조(담보권설정등의제한) ② 제1항은 다음 각 호의 경우에는 적용되지 않는다. 1. 자산의 구입대금을 조달할 목적으로 부담한 차입금채무를 담보하는 당해 자산상의 ‘담보권’ 2. 이행보증을 위한 담보제공이나 보증증권의 교부 3. 유치권 기타 법률에 의하여 설정되는 ‘담보권’ 4. 본 사채 발행 이후 지급보증 또는 ‘담보권’이 설정되는 채무의 합계액이 최근 보고서상 ‘자기자본’의 300%를 넘지 않는 경우(동 재무비율은 연결재무제표를 기준으로 한다.) 단, “갑”의 최근 보고서상 설정된 지급보증 또는 담보권이 설정된 채무의 합계액은 593,353백만원이며 이는 “갑”의 최근 보고서상 ‘자기자본’의 13.42%이다. 5. 예외규정에 의하여 허용된 피담보 채무의 차환, 연장 또는 갱신에 의하여 발생하는 ‘담보권’ 및 타인의 채무를 위한 지급보증으로서, 당초의 피담보채무 및 지급보증금액이 증가하지 않는 경우 6. 프로젝트나 계약의 입찰에 응찰하거나 양해각서 체결을 하는 경우 그 성실 진행을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 7. 기업 인수업무 등을 추진함에 있어 실사의 성실 진행 등을 보장하기 위한 목적에서 해당 거래의 통상 관행에 따라 제공하는 담보나 보증 8. 발행사가 속한 업종의 필수 가입 자율규제협회나 강제가입단체의 규약상 통상적으로 제공하여야 하는 담보나 보증 ③ 제1항에 따라 본 사채를 위하여 담보가 제공되는 경우에는, 관계법령에서 허용되는 범위 내에서 “을” 또는 “을”이 지명하는 자가 본 사채권자를 위하여 당해 담보를 보유하고 실행한다. “을” 또는 “을”이 지명하는 자의 이러한 담보보유 및 실행에 소요되는 합리적인 필요비용은 “갑”이 부담하며 “을”의 요청이 있는 경우 “갑”은 이를 선지급 하여야 한다. ④ 전항의 경우, 목적물의 성격상 적합한 경우 “을”은 해당 담보를 담보 목적의 신탁 등의 방법으로 신탁회사 등으로 하여금 이를 수탁처리 하게 할 수 있다. 제2-5조(자산의 처분제한) ② “갑”은 매매·양도·임대 기타 처분에 의하여 획득한 현금으로 채무를 상환하는 경우 본 사채보다 선순위채권을 대상으로 하여야 한다. ③ 제1항의 처분 제한은 다음의 경우 적용되지 아니한다. 1. “갑”의 일상적이고 통상적인 업무 중 일부가 금융자산의 취득과 처분 등의 업무인 경우 시장거래, 약관에 의한 정형화된 거래 등 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 통상 업무로서의 금융자산의 처분 2. 정당한 공정가액 기타 일반적으로 그 불공정성을 의심할 개연성이 없는 방법에 의한 재고 자산의 처분 제2-5조의2(지배구조변경 제한) ① “갑”은 본 사채의 원리금지급의무 이행이 완료될 때까지 “갑”의 지배구조 변경사유가 발생하지 않도록 한다. 지배구조 변경사유란 “갑”이 「독점규제 및 공정거래에 관한 법률」 제31조에 따른 상호출자제한기업집단에서 제외되는 경우를 말한다. 단, 계약체결 이후 법령상 상호출자제한기업집단 지정요건 등 변경으로 상호출자제한기업집단에서 제외되는 경우는 지배구조변경으로 보지 아니한다. 계약체결일 현재 “갑”이 속한 상호출자제한기업집단은 “지에스”이다. ② 제1항에도 불구하고 다음 각 호를 이행하는 경우 지배구조변경 사유에 해당하지 않는 것으로 본다. 1. “갑”은 제1항에서 정한 지배구조변경이 발생한 경우 지체 없이 “을”에게 다음 각 목의 내용을 포함하여 통지하여야 한다. 가. 지배구조변경 발생에 관한 사항 나. 사채권자는 보유채권 전부 또는 일부에 대하여 상환을 요구할 수 있다는 내용 다. 상환가격은 상환청구금액(원금)의 100%이며 경과이자 및 미지급이자는 별도로 지급한다는 내용 라. 상환청구기간(본 통지일로부터 30일 이내에 2주일 이상) 마. 상환대금 지급일자(상환청구기간 종료일로부터 1개월 이내) 2. “갑”은 상환대금 지급일에 상환대금과 경과이자 및 미지급이자를 사채권자에게 지급하여야 한다.

제2-6조(사채관리계약이행상황보고서) ② 제1항의 「사채관리계약이행상황보고서」에는 “갑”의 외부감사인이 「사채관리계약이행상황보고서」의 내용에 사실과 상위한 사항이 없는가를 확인한 확인서 및 관련증빙자료를 첨부하여야 한다. 단,「사채관리계약이행상황보고서」의 내용이 "갑"의 외부감사인이 작성한 직전 기말 또는 반기 감사보고서(검토보고서)의 내용과 일치하거나 동 보고서의 내용에서 확인될 수 있는 경우에는 위 확인서의 제출을 감사보고서(검토보고서)의 제출로 갈음할 수 있다. ③ “갑”은 제1항의 「사채관리계약이행상황보고서」에 “갑”의 대표이사, 재무담당책임자가 기명날인하도록 하여야 한다. ④ “을”은 사채관리계약이행상황보고서를 “을”의 홈페이지에 게재하여야 한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “갑”은 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체 없이 그 사실을 “을”에게 통지하여야 한다. ② “갑”이 법 제161조의 규정에 의하여 신고를 하여야 하는 때에는 신고의무 발생일에 지체 없이 신고한 내용을 “을”에게 통지하여야 한다. ③ “갑”은 ‘기한이익상실사유’의 발생 또는 ‘기한이익상실 원인사유’가 발생한 경우에는 지체 없이 이를 “을”에게 통지하여야 한다. ④ “갑”은 본 사채 이외의 다른 금전지급채무에 관하여 기한이익을 상실한 경우에는 이를 “을”에게 즉시 통지하여야 한다. ⑤ “을”은 단독 또는 공동으로 ‘본 사채의 미상환액’의 10분의1 이상을 보유하는 사채권자가 요구하는 경우에는 관계법령의 위반이 없는 이상 “갑”으로부터 제공받은 자료 및 정보의 사본을 요구일로부터 7일 이내에 교부하여야 한다. 제2-8조(발행회사의 책임) “갑”이 본 계약과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “을” 또는 본 사채권자에게 손해를 발생시킨 때에는 “갑”은 이에 대하여 배상의 책임을 진다. |

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국증권금융과 사채관리계약을 체결하였으며, 사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [회 차 : | 35-1 | ] | (단위: 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 50,000,000,000 | 2,000,000 | - |

| [회 차 : | 35-2 | ] | (단위: 원) |

| 사채관리회사 | 주 소 | 위탁금액 및 수수료 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료 | ||

| 한국증권금융(주) | 00159643 | 서울시 영등포구 국제금융로8길 10 | 100,000,000,000 | 4,000,000 | - |

나. 사채관리회사와 주관회사 및 발행기업과의 거래관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

- 사채관리회사와 주관회사 및 발행기업과의 거래관계

| 구 분 | 해당 여부 | |

|---|---|---|

| 주주 관계 | 사채관리회사가 발행회사의 최대주주 또는 주요주주 여부 |

해당 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원겸임 관계 | 사채관리회사의 임원과 발행회사 임원 간 겸직 여부 |

해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 |

해당 없음 |

| 기타 이해관계 | 사채관리회사와 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 |

해당 없음 |

- 사채관리회사의 사채관리실적(증권신고서 작성기준일 전영업일 기준)

| (단위 : 건, 억원) |

| 구분 | 실적 | |||||

|---|---|---|---|---|---|---|

| 2023년 | 2022년 | 2021년 | 2020년 | 2019년 | 2018년 | |

| 계약체결 건수 | 49건 | 102건 | 119건 | 117건 | 131건 | 125건 |

| 계약체결 위탁금액 | 14조 2,160억원 | 24조 5,310억원 | 28조 1,360억원 | 29조 4,840억원 | 30조 440억원 | 24조 2,580억원 |

| * 2023년 실적은 증권신고서 제출 직전영업일(2023년 04월 13일) 기준 실적임 |

- 사채관리 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국증권금융㈜ | 사채관리팀 | 02-3770-8556, 8646, 8605 |

다. 사채관리회사의 권한

|

제4-1조(사채관리회사의 권한) ① “을”은 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “을”은 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “을”이 해당 행위를 하여야 하는 경우라 할지라도, “갑”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “을”이 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “을”은 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “을”은 상기 지시에 응하지 아니할 수 있다. 1. 원금 및 이자의 지급의 청구, 이를 위한 소제기 및 강제집행의 신청 2. 원금 및 이자의 지급청구권을 보전하기 위한 가압류.가처분 등의 신청 3. 다른 채권자에 의하여 개시된 강제집행절차에서의 배당요구 및 배당이의 4. 파산, 회생절차 개시의 신청 5. 파산, 회생절차 개시의 신청에 관한 재판에 대한 즉시항고 6. 파산, 회생절차에서의 채권의 신고, 채권확정의 소제기, 채권신고에 대한 이의, 회생계획안의 인가결정에 대한 이의 7. “갑”이 다른 사채권자에 대하여 한 변제, 화해 기타의 행위가 현저하게 불공정한 때에는 그 행위의 취소를 청구하는 소제기 및 기타 채권자취소권의 행사 8. 사채권자집회의 소집 및 사채권자집회 결의사항의 집행(사채권자집회결의로써 따로 집행자를 정한 경우는 제외) 9. 사채권자집회에서의 의견진술 10. 기타 사채권자집회결의에 따라 위임된 사항 ② 제1항의 행위 외에도 “을”은 본 사채의 원리금을 지급받거나 채권을 보전하기 위하여 필요한 재판상.재판외의 행위를 할 수 있다. ③ “을”은 다음 각 호의 사항에 대해서는 사채권자 집회의 유효한 결의가 있는 경우 이에 따라 재판상, 재판외의 행위로서 이를 행할 수 있다. 1. 본 사채의 발행조건의 사채권자에게 불이익한 변경 : 본 사채 원리금지급채무액의 감액, 기한의 연장 등 2. 사채권자의 이해에 중대한 관계가 있는 사항 : “갑”의 본 계약 위반에 대한 책임의 면제 등 ④ 본 조에 따른 행위를 함에 있어서 “을“이 지출하는 모든 비용은 이를 “갑”의 부담으로 한다. ⑤ 전 항의 규정에도 불구하고 “을”은 “갑”으로부터 본 사채의 원리금 변제로서 지급받거나 집행, 파산, 회생절차 등을 통해 배당받은 금원에서 자신이 지출한 전항의 비용을 최우선적으로 충당할 수 있다. 이 경우 “을”의 비용으로 충당된 한도에서 사채권자들은 “갑”으로부터 본 사채에 대해 유효한 원리금의 지급을 받지 아니한 것으로 보며 해당 금액에 대하여 사채권자는 여전히 “갑”에 대한 사채권자로서의 권리를 보유한다. 만일, 제1항 본문 후단에 따른 “을”의 비용 선급 등 요청에 따라 해당 비용을 선급하거나 대지급한 사채권자가 있는 경우 그 실제 지급된 금액의 범위에서 본 항에 의한 “을”의 비용 우선 충당 권리는 해당 금원을 선급 또는 대지급한 사채권자들에게 그 실제 지출한 금액의 비율에 따라 안분비례 하여 귀속한다. ⑥ “갑” 또는 사채권자의 요구가 있는 경우 “을”은 본 조의 조치와 관련하여 지출한 비용의 명세를 서면으로 제공하여야 한다. ⑦ 본 조에 의한 행위에 따라 “갑”으로부터 지급 받는 금원이 있거나 집행, 파산, 회생절차 등을 통해 배당 받은 금원이 있는 경우, “을”은 이로부터 제5항에 따라 우선 충당할 권리가 있는 비용에 이를 충당하고(만일 대지급한 사채권자가 있는 경우에는 그 증빙을 받아 해당 사채권자에게 그 대지급한 금원을 지급한다) 나머지 금원은 이를 선량한 관리자의 주의로서 보관한다. ⑧ “을”은 제7항에 따라 보관하게 되는 금원(이하 이 조에서 “보관금원”)이 발생하는 경우, 즉시 사채권자들로 하여금 자신의 사채에 기한 권리를 신고하도록 공고 하여야 한다. 이 경우 권리의 신고기간은 1개월 이상이어야 한다. 만일, “갑”이 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 있는 경우 그 실제 지급이나 배당을 수령한 즉시 “을”은 이를 공고 하여야 한다. ⑨ 전항 기재 권리 신고기간 종료시 "을"은 신고된 각 사채권자에 대해, 제7항의 보관금원을 "본 사채의 미상환잔액"에 따라 안분비례 하여 사채 권면이나 전자증권법 제39조에 따른 소유자증명서(이하 “소유자증명서”라 한다)와의 교환으로써 해당 금원을 지급한다. 만일, "갑"이 지급한 금원이나 집행, 파산 또는 회생 등의 절차에 의해 배당 받은 금원이 전부가 아니라 일부에 해당하고 장래 추가적인 지급이나 배당이 예정 되어 있거나 합리적으로 예상되는 경우 "을"은 교부받은 사채권이나 소유자증명서에 지급하는 금액을 기재하거나 이 뜻을 기재한 별도 서면을 첨부하고 기명날인하여 이를 해당 사채권자에게 반환하며, 해당 사채를 보유하는 사채권자가 차회에 추가적인 지급을 받고자 하는 경우 반드시 이와 같이 "을"이 기재한 지급의 뜻이 기재되거나 그와 같은 뜻이 기재된 문서가 첨부된 사채권이나 소유자증명서를 다시 "을"에게 교부하여야 한다. ⑩ 사채 미상환 잔액을 산정함에 있어 "을"이 사채권자가 제공한 소유자증명서나 사채권을 신뢰하여 이를 기초로 보관금원을 분배한 경우 "을"은 이에 대해 과실이 있지 아니하다. ⑪ 신고기간 종료시까지 해당 사채권자가 권리를 신고하지 아니하거나 권리신고를 하고도 이후 사채권이나 소유자증명서를 교부하고 지급을 신청하지 아니한 경우 해당 사채권자에게 지급될 금원은 이를 공탁할 수 있다. ⑫ 보관금원에 대해 보관기간 동안의 이자 발생하지 아니하며 “을”은 이를 지급할 책임을 부담하지 아니 한다. 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “을”은 다음 각 호의 사유가 있는 경우에는 “갑”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “갑”은 이에 성실히 협력하여야 한다. 1. “갑”이 본 계약을 위반하였거나 위반하였다는 합리적 의심이 있는 경우 2. 기타 본 사채의 원리금지급에 관하여 중대한 영향을 미친다고 합리적으로 판단되는 사유가 발생하는 경우 ② 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 과반수이상을 보유한 사채권자가 제1항 각 호 소정의 사유를 소명하여 “을”에게 서면으로 요구하는 경우 “을”은 제1항의 조사를 하여야 한다. 다만, “을”이 “갑”의 잔존 자산이나 자산의 집행가능성 등을 고려하여 조사나 실사의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없거나 사채권자의 소명 내용이 합리적인 근거를 결하였음을 독립적인 회계 또는 법률자문 결과, 기타 객관적인 자료를 근거로 소명하는 경우 “을”은 사채권자집회에서의 결의 또는 해당 요청을 하는 사채권자에게, 해당 조치 수행에 필요한 비용의 선급이나 그 지급의 이행보증 기타 소요 비용 충당에 필요한 합리적 보장을 제공할 것을 요청할 수 있고 그 실현시까지 상기 지시에 응하지 아니할 수 있다. ③ 제2항에 따른 사채권자의 요구에도 불구하고 “을”이 조사를 하지 아니하는 경우에는 제2항의 규정 여하에 불구하고, 사채권자집회의 결의, 또는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 3분의2 이상을 보유한 사채권자의 동의를 얻어 사채권자는 직접 또는 제3자를 지정하여 제1항의 조사를 할 수 있다. ④ 제1항 내지 제3항의 규정에 의한 “을”의 자료제공요구 등에 따른 비용은 “갑”이 부담한다. 다만, 해당 조사나 자료요구 및 실사 등은 합리적인 범위에 의한 것이어야 하며 이를 초과할 경우의 비용에 대하여는 “갑”이 이를 부담하지 아니한다. ⑤ “갑”의 거절, 방해, 비협조 혹은 자료 미제공 등으로 인한 조사나 실사 미진행시 “을”은 이에 대하여 책임을 부담하지 아니한다. ⑥ 본 조의 자료제공요구나 조사, 실사 등과 관련하여 “갑”이 상기 제1항 각 호 소정의 사유에 해당하지 아니함을 증빙하거나 자료 등을 공개하지 아니할 법규적인 의무가 있음을 증빙할 수 있는 합리적인 근거 없이 자료제공, 조사 혹은 실사에 대한 협조를 거절하거나, 이를 방해한 경우 이는 “갑”의 이 계약상의 의무위반을 구성한다. |

라.사채관리회사의 의무 및 책임

|

제4-3조(사채관리회사의 공고의무) ① “갑”의 원리금지급의무 불이행이 발생하여 계속되고 있는 경우에는, “을”은 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ② 제1-2조 제14호 가목 (1)에 따라 “갑”에 대하여 기한이익이 상실된 경우에는 “을”은 이를 즉시 공고하여야 한다. 다만, 발생한 사정의 성격상 외부에서 별도의 확인조사를 행하지 아니하거나 “갑”의 자발적 통지나 협조가 없이는 그 발생 여부를 확인할 수 없거나 그 확인이 현저히 곤란한 사정이 있는 경우에는 그렇지 아니하며 이 경우 “을”이 이를 알게된 때 즉시 그 뜻을 공고하여야 한다. ③ 제1-2조 제14호 가목 (2)에 따라 ‘기한이익상실 원인사유’가 발생하여 계속되고 있는 경우에는, “을”은 이를 알게 된 때로부터 7일 이내에 그 뜻을 공고하여야 한다. ④ “을”은 “갑”에게 본 계약 제1-2조 제14호 라목에 따라 조치를 요구한 경우에는 조치요구일로부터 30일 이내에 그 내용을 공고하여야 한다. ⑤ 제3항과 제4항의 경우에 “을”이 공고를 하지 않는 것이 사채권자의 최선의 이익이라고 합리적으로 판단한 때에는 공고를 유보할 수 있다. 제4-4조(사채관리회사의 의무 및 책임) ① “갑”이 “을”에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 “을”에게 과실이 있지 아니하다. 다만, “을”이 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, 본 계약에 따라 “갑”이 “을”에게 제출한 보고서, 서류, 통지 기재 자체로서 ‘기한이익상실사유’ 또는 ‘기한이익상실 원인사유’의 발생이나 기타 “갑”의 본 계약 위반이 명백한 경우에는, 실제로 “을”이 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터 7일이 경과하면 이를 알고 있는 것으로 간주한다. ② “을”은 선량한 관리자의 주의로써 본 계약상의 권한을 행사하고 의무를 이행하여야 한다. ③ “을”이 본 계약이나 사채권자집회결의를 위반함에 따라 사채권자에게 손해가 발생한 때에는 이를 배상할 책임이 있다. |

마. 사채관리회사의 사임 등 변경에 관한 사항

|

제4-6조(사채관리회사의 사임) ① “을”은 본 계약의 체결 이후 상법시행령 제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. “을”이 사임하지 아니하는 경우에는 각 사채권자는 법원에 “을”의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 “을”의 사임은 효력을 갖지 못하고 “을”은 그 의무를 계속하여야 하며, 이와 관련하여 “을”은 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 “을”의 부담으로 한다. ② 사채관리회사가 존재하지 아니하게 된 때에는 “갑”과 사채권자집회의 일치로써 그 사무의 승계자를 정할 수 있다. 이 경우 합리적인 특별한 사정이 없는 한 사채관리회사의 보수 및 사무처리비용 기타 계약상의 의무에 있어서 발행회사가 부당하게 종전에 비하여 불리하게 되어서는 아니 된다. ③ “을”이 사임 또는 해임된 때로부터 30일 이내에 사무승계자가 선임되지 아니한 경우에는 단독 또는 공동으로 ‘본 사채의 미상환잔액’의 10분의 1 이상을 보유하는 사채권자는 법원에 사무승계자의 선임을 청구할 수 있다. ④ “을”은 “갑”과 사채권자집회의 동의를 얻어서 사임할 수 있으며, 부득이한 사유가 있는 경우에 법원의 허가를 얻어 사임할 수 있다. ⑤ “을”의 사임이나 해임은 사무승계자가 선임되어 취임할 때에 효력이 발생하고, 사무승계자는 본 계약상 규정된 모든 권한과 의무를 가진다. |

바. 기타사항

| 사채관리회사인 한국증권금융은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 동 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다. |

III. 투자위험요소

1. 사업위험

당사는 편의점 GS25, 슈퍼마켓 GS THE FRESH, 홈쇼핑 GS SHOP 등을 운영하며 소매유통업을 주요 사업으로 영위하고 있습니다. 또한, 부동산 관련 개발 기획, 자산관리 및 매각 등 부동산 개발과 상업시설 운영을 전문으로하는 부동산 개발업을 함께 영위하고 있습니다. 그 외에도 주요 종속회사인 파르나스호텔(주)을 통해 호텔 및 오피스 타워를 운영하고 있으며 물류, 주차장 운영 등으로 수익 구조를 다각화하고 있습니다. 이에 각 사업부문별 위험요소를 구분하여 기재하오니 투자에 참고하시기 바랍니다.

| [매출 구성비] |

| (단위: 백만원) |

| 사업부문 | 매출구성비 | |||||

|---|---|---|---|---|---|---|

| 제 52기 | 제 51기 | 제 50기 | ||||

| (2022년) | (2021년) | (2020년) | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 편의점 | 7,780,004 | 69.30% | 7,211,320 | 64.24% | 6,971,532 | 62.10% |

| 슈퍼마켓 | 1,322,504 | 11.78% | 1,214,500 | 10.82% | 1,273,907 | 11.35% |

| 홈쇼핑 | 1,239,315 | 11.04% | 619,658 | 5.52% | - | - |

| 개발사업 | 64,690 | 0.58% | 62,909 | 0.56% | 97,365 | 0.87% |

| 디지털 | 159,626 | 1.42% | 155,758 | 1.39% | 123,700 | 1.10% |

| 호텔 | 369,390 | 3.29% | 216,109 | 1.93% | 165,965 | 1.48% |

| 공통 및 기타 | 290,900 | 2.59% | 210,405 | 1.87% | 131,786 | 1.17% |

| 합계 | 11,226,429 | 100.00% | 9,690,659 | 100.00% | 8,764,255 | 100.00% |

| 출처: 당사 사업보고서 기반 |

【공통위험】

[코로나19 영향 및 글로벌 경기변동에 따른 위험]

| 가. 2019년 12월 중국 후베이성 우한시에서 최초 보고된 급성 호흡기 질환인 코로나19가 아시아 지역을 넘어 글로벌 전 지역으로 확대되며 팬데믹(Pandemic: 전염병의 전세계적 확산) 리스크가 글로벌 경제 전망에 영향을 미치고 있습니다. 2023년 현재 코로나19 확산세가 진정되며 경기 회복 속도가 빨라지고 있지만 신종 변이 바이러스로 인한 코로나19 재확산 우려와 급격한 경기 회복으로 인한 인플레이션, 갑작스러운 정책지원의 중단 및 금융여건의 위축과 같은 하방위험 이슈는 여전히 남아있습니다. 추가로 우크라이나-러시아 전쟁과 같은 외교적 마찰 및 국가간 무역 갈등으로 인해 중장기적으로는 세계 경기의 저성장 기조가 이어질 수 있습니다. 이 가운데 무역의존도가 높은 한국은 글로벌 경기상황에 큰 영향을 받을 수 있으며, 최종 소비자를 주 고객으로 하는 당사의 수익성에 악영향을 줄 수 있습니다. 코로나19 사태로 인한 글로벌 실물 경기 침체와 국가간 외교 및 무역 갈등 확산으로부터 기인한 경제 악화는 향후에도 한동안 지속될 수 있으니, 투자자께서는 글로벌 실물 경제와 국내 증권 시장 환경을 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. |

2019년 12월 중국 후베이성 우한시에서 최초 보고된 급성 호흡기 질환 코로나19가 아시아 지역을 넘어 전 지역으로 확대되며 글로벌 경제에 영향을 미치고 있습니다. 2021년 2분기 백신 접종 확대 및 경제주체들의 코로나19 적응 등으로 인해 글로벌 경기는 점차 회복되기 시작했고 2023년 현재 코로나19 확산세가 진정되며 경기 회복 속도가 빨라지고 있습니다. 국제통화기금(IMF)은 2023년 1월 '세계경제전망 수정 보고서(World Economic Outlook Update)를 통해 2023년 세계 경제 성장률을 2.9%로 전망하였습니다.

그러나 신종 변이 바이러스로 인한 코로나19 재확산 우려와 급격한 경기 회복으로 인한 인플레이션, 갑작스러운 정책지원의 중단 및 금융여건의 위축과 같은 하방위험 이슈는 여전히 남아있습니다. 코로나19 사태의 영향에서 벗어난다고 하더라도 그 여파로 인한 생산성 향상 둔화, 불평등 심화, 인적자원 축적 부진 등과 같은 부정적 요인이 발행할 수 있으며 우크라이나-러시아 전쟁과 같은 외교적 마찰 및 국가간 무역 갈등으로 인해 중장기적으로는 세계 경기의 저성장 기조가 이어질 수 있으므로, 세계 경기 추이에 대한 모니터링이 필요할 것으로 판단됩니다.

| [세계 경제 성장률 전망] |

| (단위: %, %p.) |

| 경제성장률 | 2021년 | 2022년(E) | 2023년(E) | 2024년(E) | ||||

|---|---|---|---|---|---|---|---|---|

| '22.10월 | '23.1월 | 조정폭 | '22.10월 | '23.1월 | 조정폭 | |||

| (A) | (B) | (B-A) | (C) | (D) | (D-C) | |||

| 세계 | 6.2 | 3.4 | 2.7 | 2.9 | 0.2 | 3.2 | 3.1 | -0.1 |

| 선진국 | 5.4 | 2.7 | 1.1 | 1.2 | 0.1 | 1.6 | 1.4 | -0.2 |

| 미국 | 5.9 | 2 | 1 | 1.4 | 0.4 | 1.2 | 1 | -0.2 |

| 유로존 | 5.3 | 3.5 | 0.5 | 0.7 | 0.2 | 1.8 | 1.6 | -0.2 |

| 일본 | 2.1 | 1.4 | 1.6 | 1.8 | 0.2 | 1.3 | 0.9 | -0.4 |

| 영국 | 7.6 | 4.1 | 0.3 | -0.6 | -0.9 | 0.6 | 0.9 | 0.3 |

| 캐나다 | 5 | 3.5 | 1.5 | 1.5 | 0 | 1.6 | 1.5 | -0.1 |

| 신흥국 | 6.7 | 3.9 | 3.7 | 4 | 0.3 | 4.3 | 4.2 | -0.1 |

| 러시아 | 4.7 | -2.2 | -2.3 | 0.3 | 2.6 | 1.5 | 2.1 | 0.6 |

| 중국 | 8.4 | 3 | 4.4 | 5.2 | 0.8 | 4.5 | 4.5 | 0 |

| 인도 | 8.7 | 6.8 | 6.1 | 6.1 | 0 | 6.8 | 6.8 | 0 |

| 한국 | 4.1 | 2.6 | 2 | 1.7 | -0.3 | 2.7 | 2.6 | -0.1 |

| 출처: IMF World Economic Outlook Update 2023.01 |

IMF 보고서에 따르면 선진국의 경우 2023년 경제성장률 전망은 1.2%로 전년도 10월 전망에 비해 0.1%p. 상향조정되었습니다. 미국은 0.4%p. 상향 조정된 1.4%, 유로존은 0.2%p. 상향된 0.7%, 일본은 0.2%p. 상향된 1.8%로 전망하였습니다. 대부분의 지역과 국가에 대한 경제성장률 전망이 하향되었는데, 이같은 수치는 경제 회복 국면에서 발생하고 있는 인플레이션과 이에 따른 경제정책 기조 변경에 기인합니다. 추가로 지속되고 있는 우크라이나-러시아 전쟁을 필두로 국가간 외교 마찰 및 무역 갈등이 잦아지고 있으며 그 과정에서 농산물, 에너지 자원을 중심으로 글로벌 공급망 위기가 발생하고 있습니다. 2022년 10월 대비 전망치가 소폭 상향했으나, 전쟁 및 서방 국가간 외교 갈등 장기화 시 경제성장률 전망이 하향될 가능성이 존재하는 상황입니다.

한국은 전체 수출입총액을 국내총생산(GDP)으로 나눈 수치인 무역의존도가 높은 나라로 2019년 무역 의존도는 63.33%, 2020년 59.59%, 2021년 69.58%를 기록하였습니다. 무역 의존도는 코로나19의 영향이 극심했던 2020년 하락하였으나, 2021년 재차 상승하습니다. 한국은 제한된 내수 시장과 수출 주도로 성장해온 경제 구조상 무역의존도가 미국, 일본 등 주요 선진국보다 높은 편입니다. 이처럼 무역의존도가 높다는 것은 국내 경기가 글로벌 경기상황에 큰 영향을 받을 수 있음을 의미하며, 최종 소비자를 주 고객으로 하는 당사의 수익성에 악영향을 줄 수 있습니다. 코로나19 사태로부터 발발한 글로벌 실물 경기 침체와 국가간 외교 및 무역 갈등 확산으로부터 기인한 경제 악화는 향후에도 한동안 지속될 수 있으니, 투자자께서는 글로벌 실물 경제와 국내 증권 시장 환경을 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다.

[코로나19 영향 지속 및 경기변동에 따른 유통산업 성장 둔화 위험]

| 나. 한국은행은 2023년 2월 발표한 경제전망보고서를 통해 2023년 국내 경기는 글로벌 경기둔화, 금리상승 등의 영향으로 다소 부진한 성장흐름을 이어나갈 것으로 전망하였습니다. 민간소비는 실질구매력 둔화, 원리금 상환부담 증대 등으로 회복세가 완만할 것으로 전망하였습니다. 최근 가파른 물가 상승과 금리 인상으로 인한 가계 부채 증가 등 민간 소비를 위축시킬 수 있는 리스크가 존재 함에 따라 민간소비 회복 추이는 지속적인 모니터링이 필요한 상황입니다. 당사가 영위하는 유통산업은 경기 변동에 따른 영향을 받고 있습니다. 따라서 향후 소비심리가 예상과 달리 급격히 위축되거나 경기회복이 지연될 경우 당사가 취급하는 필수소비재 등 상품의 판매가 저하될 수 있으며, 이는 당사의 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이점 유의하시기 바랍니다. |

당사가 영위하는 주된 사업은 유통산업에 속하며, 최종소비자를 대상으로 하는 주요 내수산업입니다. 따라서 국내 경제성장률 및 소비지출의 변화와 밀접한 관계를 갖고 있습니다.