|

|

제22기 사업보고서 대표이사등의 확인_서명_230323 |

사 업 보 고 서

(제 22 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023 년 03 월 23 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | STX중공업 주식회사 |

| 대 표 이 사 : | 최 순 필 |

| 본 점 소 재 지 : | 경상남도 창원시 성산구 적현로 222 |

| (전 화) 055-280-0700 | |

| (홈페이지) http://www.stxhi.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영관리본부장 (성 명) 안 중 진 |

| (전 화) 055-239-3839 | |

【 대표이사 등의 확인 】

|

|

제22기 사업보고서 대표이사등의 확인_서명_230323 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1)연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 5 | - | - | 5 | - |

| 합계 | 5 | - | - | 5 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 『STX중공업주식회사』라고 표기합니다. 또한 영문으로는

STX Heavy Industries Co., Ltd. (약호 STX Heavy Industries) 로 표기합니다.

다. 설립 일자 : 2001년 6월 15일

당사는 2001년 6월 15일 '(주)STX'에서 소재사업부문이 분사하여 '주식회사 엔파코'로 설립되었습니다. 2010년 3월 'STX메탈 주식회사'로 사명을 변경하였으며, 2013년 1월 1일 엔진산업설비 및 플랜트사업을 영위하고 있었던 '구.STX중공업(주)'(2004년 2월 설립)를 흡수합병 하여 'STX중공업(주)'로 사명을 변경 하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 주 소 | 경상남도 창원시 성산구 적현로 222 | ||

| 전화번호 | 055-280-0700 | 홈페이지 | http://www.stxhi.co.kr |

마. 중소기업 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요 사업의 내용

| 회사 | 주요 제품(서비스) | 제품(서비스) 설명 | |

| STX중공업(주) | 선박용 엔진 | 대형선박 또는 특수선에 장착되는 추진용 저속엔진 (디젤, LPG, LNG) | |

| 선박용 엔진부품 |

TURBO CHARGER | 엔진보조장치로 기관의 엔진 출력 및 토크, 연비 향상을 위한 부품 | |

| 한국해양크랭크샤프트(주) | 선박용 엔진부품 |

2ST CRANK SHAFT (*1) | 커넥팅로드에 의해 전달받은 에너지를 회전운동으로 전환하는 부품(중대형) |

| 한국해양선박데크하우스(주) | 조선기자재 | DECK HOUSE (*1) | 갑판 위의 선원이 머무를 수 있는 공간 |

| STX에너지솔루션(주) | 신사업 | 수소연료전지 (*2) | 도시가스에서 추출한 수소와 공기 중의 산소로부터 전기를 얻는 장치 |

| 주1) 2020년 7월 1일에 2ST CRANK SHAFT 사업은 '한국해양크랭크샤프트(주)'로, DECK HOUSE 사업은 '한국해양선박데크하우스(주)'로 물적 분할 되었으며, 현재 '한국해양선박데크하우스(주)는 사업성 악화로 인하여 청산절차 중에 있습니다. 주2) 2021년 6월 1일에 수소연료전지를 포함한 신사업 부문이 'STX에너지솔루션(주)'로 물적분할 되었습니다. 주3) 발전설비 사업은 코로나, 글로벌 경제 위기 등의 영향으로 사업규모 축소로 인하여 주요사업에서 제외하였습니다. |

사. 신용평가에 관한 사항

| 평가일 | 평가대상 | 평가대상의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

| 2022.05.09 | ICR(기업신용) | B+ | 이크래더블(AAA~D) | 수시평가(민간) |

| 2022.05.06 | ICR(기업신용) | B+ | 한국평가데이터(AAA~D) | 수시평가(민간) |

| 2021.05.14 | ICR(기업신용) | B+ | 이크래더블(AAA~D) | 수시평가(민간) |

| 2021.04.29 | ICR(기업신용) | BB- | 한국기업데이터(AAA~D) | 수시평가(민간) |

| 2020.05.15 | ICR(기업신용) | B | 한국기업데이터(AAA~D) | 수시평가(민간) |

| 2020.05.14 | ICR(기업신용) | B | 이크래더블(AAA~D) | 수시평가(민간) |

주) 회사채, 기업어음에 대한 신용등급은 평가는 없었으며, 신용등급별 부여 의미는 아래 표를 참고 바랍니다. ('한국기업데이터'는 '한국평가데이터'로 사명이 변경되었습니다.)

| 신용등급 | 이크레더블 |

| AAA | 채무이행 능력이 최고 우량한 수준임. |

| AA | 채무이행 능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음. |

| A | 채무이행 능력이 우량하나 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움. |

| BBB | 채무이행 능력이 양호하나, 장래경기침체 및 환경 변화에 따라 채무이행 능력이 저하될 가능성이 내포되어 있음 |

| BB | 채무이행 능력에 문제가 없으나, 경제여건 및 시장 환경 변화에 따라 그 안정성 면에서는 투기적인 요소가 내포되어 있음. |

| B | 채무이행 능력이 있으나, 장래의 경제 환경 악화 시 채무불이행 가능성이 있어 그 안정성 면에서 투기적임. |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CC | 채무불이행이 발생할 가능성이 높음. |

| C | 채무불이행이 발생할 가능성이 매우 높음. |

| D | 현재 채무불이행 상태에 있음. |

| 신용등급 | 한국평가데이터(구. 한국기업데이터) |

| AAA | 상거래 신용능력이 최고 우량한 수준임. |

| AA | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음. |

| A | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경 변화의 영향을 받기 쉬움. |

| BBB | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음. |

| BB | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성 면에서는 다소 불안한 요소가 내포되어 있음. |

| B | 현시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래 경제여건 및 시장 환경 변화에 따라 안정성 면에 불안한 요소가 있음. |

| CCC | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음. |

| CC | 상거래 신용위험의 가능성이 높음. |

| C | 상거래 신용위험의 가능성이 매우 높음. |

| D | 현재 상거래 신용위험 발생 상태에 있음. |

※ 'AA'부터 'CCC'까지는 등급내 우열에 따라 '+' 또는 '-' 를 부가함

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2009년 05월 15일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

본점소재지는 최초 '경상남도 창원시 성산구 남면로 381(내동)'에서 2021년 6월 1일 부로 '경상남도 창원시 성산구 적현로 222(신촌동)'으로 변경되었습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 11월 07일 | - | 주원태(대표이사) 김유범(사내이사) 정석구(사내이사) 박진섭(사내이사) 조인석(사외이사) 김지원(사외이사) 김한울(기타비상무이사) |

- | - |

| 2019년 02월 12일 | - | - | - | 정태화(대표이사) |

| 2019년 03월 29일 | 정기주총 | - | 조인석(사외이사) 김지원(사외이사) 김한울(기타비상무이사) |

- |

| 2019년 11월 07일 | 임시주총 | 정광현(사내이사) | 주원태(대표이사) 김유범(사내이사) 정석구(사내이사) |

박진섭(사내이사) |

| 2020년 02월 11일 | - | - | - | 김유범(사내이사) |

| 2020년 03월 27일 | 정기주총 | 최순필(대표이사) 민상기(사내이사) 이상두(사내이사) |

정광현(사내이사) | 주원태(대표이사) 정석구(사내이사) |

| 2020년 08월 28일 | 임시주총 | 황의건(기타비상무이사) | - | - |

| 2021년 04월 09일 | 정기주총 | - | 최순필(대표이사) 정광현(사내이사) 민상기(사내이사) 이상두(사내이사) |

- |

| 2022년 03월 31일 | 정기주총 | 조봉래(사내이사) 최승우(기타비상무이사) |

최순필(대표이사) 민상기(사내이사) 조인석(사외이사) 김지원(사외이사) |

정광현(사내이사) 이상두(사내이사) 김한울(기타비상무이사) |

주1) 2018년 11월 7일 선임된 경영진은 회생기간에 법원허가에 따라 선임 되었습니다.

주2) 2018년 11월 7일~2019년 2월 12일의 기간은 주원태, 정태화 공동대표이사였습니다.

주3) 황의건 기타비상무이사는 최대주주인 피티제이호(유)의 대표이사입니다.

다. 최대주주의 변동 및 지분율 변동

| 최대주주명 | 변동일자 | 소유주식수 | 지분율 | 비고 |

| 한국산업은행 | 2014년 12월 31일 | 22,703,200 | 19.86% | *1 |

| 피티제이호유한회사 | 2018년 11월 23일 | 18,563,000 | 66.10% | *2 |

| 2020년 01월 16일 | 18,563,000 | 65.44% | *3 | |

| 2021년 05월 21일 | 15,563,000 | 54.87% | *4 | |

| 2021년 06월 30일 | 13,563,000 | 47.81% | ||

| 2022년 10월 04일 | 13,563,000 | 47.78% | *3 |

주1) 한국산업은행법 개정에 따라 한국정책금융공사는 한국산업은행에 흡수합병 되어 최대주주가 농협은행에서 한국산업은행으로 변경되었습니다.

주2) 변경회생계획안에 따른 M&A의 일환으로 인수 대금 납부 및 유상증자를 통해 인수자 배정을 받아 피티제이호 유한회사가 최대주주가 되었습니다.

주3) 회생채권 출자전환(제3자배정 유상증자)으로 인해 총 발행 주식수가 증가함에 따라 최대주주의 지분율이 변경되었습니다. 소유 주식수는 변동이 없습니다.

주4) 2021년 5월 21일과 6월 30일에 시간외 매매 거래를 통해 지분율이 변동되었습니다.

라. 상호의 변경

(1) 2005.01.01 : 상호변경 (주식회사 엔파코 → STX엔파코 주식회사)

(2) 2010.03.25 : 상호변경 (STX엔파코 주식회사 → STX메탈 주식회사)

(3) 2013.01.03 : 상호변경 (STX메탈 주식회사 → STX중공업 주식회사)

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나

현재 진행중인 경우 그 내용과 결과

당사는 2013년 9월 12일에 채권금융기관협의회 등과 경영정상화 계획 이행약정(자율협약)을 체결하여 2016년 7월 21일에 당사와의 자율협약을 종료하였고, 당사는 2016년 7월 22일 서울회생법원에 회생절차 개시와 재산보전처분 및 포괄적 금지명령을 신청하여 당일 보전처분 및 포괄적 금지명령을 받았습니다.

이후, 개시신청서의 검토, 대표자 심문 및 현장검증 등을 거쳐 2016년 8월 1일자로 회생절차 개시 결정 및 2017년 1월 13일에 개최된 2,3차 관계인집회에서 회생담보권자 및 회생채권자의 동의를 받아 서울회생법원으로부터 회생계획 인가 결정을 받았습니다. 그리고 법원의 허가(2018.3.14)를 받아 스토킹호스 입찰방식의 우선 매수권자인 피티제이호 유한회사(엔진기자재부문) 및 글로벌세아 주식회사(플랜트부문)를 각 사업부별 최종 인수예정자로 선정하였습니다. 따라서 기 체결한 조건부 투자계약의 효력이 발생하였으며 관련사항은 아래와 같으며, 이후 2019년 2월 12일 부로 당사는 법원의 결정의 따라 회생절차가 종결되었습니다.

| 부 문 | 엔진기자재사업부문 (*1) | 플랜트사업부문(*2) |

|---|---|---|

| 투자계약 당사자 | 피티제이호 유한회사 외 | 글로벌세아 주식회사 |

| 인수대금 | 총 구백팔십칠억이천만원 (\ 98,720,000,000) |

총 일백팔십억원 (\ 18,000,000,000) |

| 인수방식 | 제3자배정 유상증자 및 당사 발행 회사채 인수 |

플랜트사업부문 물적분할을 통하여 설립되는 자회사의 지분 인수 (지분율 100%) |

| 매각대상 | 엔진기자재사업부문 영업용 자산 (그 외 비 영업용 자산에 대해서는 별도로 매각을 추진할 예정임.) |

- |

| 주1) 엔진기자재 사업부문 기업매각(M&A)은 2018년 11월 2일 개최 된 변경회생계획안 심리 및 결의를 위한 관계인집회를 통해 인가가 결정되었습니다. 주2) 플랜트 사업부문 기업매각(M&A)은 '18년 7월 24일 플랜트 사업부문 분할 매각을 내용으로 하는 변경회생계획안을 법원으로부터 인가 받아 '18년 7월 25일 세아STX엔테크(주)로 물적분할이 되었으며, '18년 8월 1일 지분 100%가 글로벌세아(주)에 매각 완료되었습니다. |

바. 회사가 합병 등을 한 경우 그 내용

(1) 회사의 분할 및 매각 : 에스티엑스서비스 주식회사

당사는 2018년 11월 2일 인가된 변경회생계획안에 따라 매각 예정인 유형자산 (경상남도 창원시 성산구 신촌동 60-1,60-6 소재 토지, 건물 및 기계장치, 이하 '창원3공장') 을 매각대상자산 특성에 적합한 매각구조 확립과 경영자원의 효율적인 배분을 위하여 매각대상 자산 일체를 존속회사로부터 분할하였습니다. 분할기일은 2018년 12월 31일이며, 분할법인의 설립 및 등기일은 2019년 1월16일입니다. 변경회생계획안 및 조건부 투자계약에 따라 분할신설회사(에스티엑스서비스 주식회사)의 분할등기일에 인수자인 대신에프앤아이 주식회사에 분할신설회사 발행주식 전부를 양도하여 매각이 완료되었습니다. 매각대금은 변경회생계획에 따른 회생담보권 변제재원 등으로 사용하였으며, 본 분할은 채무자 회생 및 파산에 관한 법률 제212조 및 214조의 규정이 정하는 바에 따라 물적분할방식으로 진행하였으며, 본 건 전ㆍ후 분할되는 회사의 최대주주 소유주식 및 지분율의 변동은 없습니다. 그리고 물적분할방식으로 진행 되었으므로 분할 자체로는 연결재무제표상에 미치는 영향이 없습니다.

(2) 회사의 분할 및 청산 : 에스티엑스리커버리 주식회사

당사는 2018년 11월 2일 인가된 변경회생계획안에 따라 사업경쟁력을 확보하고 경영위험을 최소화하기 위해 분할 신설회사(에스티엑스리커버리주식회사)를 설립하였습니다. 그리고 신설 법인에 부인권 소송 및 소송결과에 따른 권리ㆍ의무를 이전하였습니다. 분할기일은 2018년 12월 31일이며, 분할법인의 설립 및 등기일은 2019년 1월16일입니다. 상법 제530조의2 내지 제530조의 12의 규정이 정하는 바에 따라 본 건 분할은 단순ㆍ물적분할 방식으로 분할하였으며, 분할신설회사(에스티엑스리커버리 주식회사)가 설립 시에 발행하는 주식 전부를 분할존속회사(STX중공업 주식회사)에 배정하였습니다. 분할된 신설법인은 존속법인의 부인권 소송 등을 이전 받아 수행할 계획이었으며, 존속법인의 영업 및 매출상의 영향은 없으며 분할은 채무자 회생 및 파산에 관한 법률 제212조 및 214조의 규정이 정하는 바에 따라 물적분할방식으로 진행되어 본 건 전ㆍ후 분할되는 회사의 최대주주 소유주식 및 지분율의 변동은 없습니다. 이후 에스티엑스리커버리 주식회사는 부인권 소송 등의 업무가 종결됨에 따라 2020년 7월 14일부로 청산 되었습니다.

(3) 회사의 분할 : 한국해양크랭크샤프트(주), 한국해양선박데크하우스(주)

당사의 2ST-Crank Shaft와 Deck House 사업을 전문화를 통한 핵심사업으로 경쟁력을 강화하고, 적합한 의사결정체계 확립을 통한 조직효율성 증대, 책임경영체제를 확립 하기 위하여 2020년 7월 1일 부로 한국해양크랭크샤프트(주)와 한국해양선박데크하우스(주)로 물적분할 하였습니다.

상법 제530조의2 내지 제530조의 12의 규정이 정하는 바에 따라 본 건 분할은 단순ㆍ물적분할 방식으로 분할하였으며, 분할신설회사(한국해양크랭크샤프트(주), 한국해양선박데크하우스(주))가 설립 시에 발행하는 주식 전부를 분할존속회사(STX중공업 주식회사)에 배정하였습니다. 본건 전ㆍ후 분할되는 회사의 최대주주 소유주식 및 지분율의 변동은 없습니다. 현재 한국해양선박데크하우스(주)는 사업성 악화로 인해 청산 절차를 진행 중 입니다.

(4) 자회사의 신설 : 한국해양서비스(주)

당사는 부품판매 및 서비스 사업의 영업 경쟁력을 강화할 목적으로 2020년 10월 이사회 결의를 통해 2020년 11월 03일 부로 한국해양서비스(주)를 설립하였습니다.

(5) 자회사의 청산 : STX Windpower B.V.

STX Windpower B.V.는 사업 중단으로 2020년 12월 31일 부로 청산 되었습니다.

(6) 회사의 분할 : STX에너지솔루션(주)

당사는 영위하는 사업 중 신사업 부문에 대하여 사업의 전문성을 제고하고 경영효율성을 강화하기 위하여 2021년 6월 1일 부로 STX에너지솔루션(주)를 물적분할하여 설립하였습니다. 주요 사업은 수소연료전지입니다.

사. 회사의 업종 또는 주된 사업의 변화

당사는 2018년 8월 1일 플랜트사업부를 물적분할하여, 지분 100%를 매각함에 따라 건설업, 플랜트사업 영역은 제외되었습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

(1) 지배회사

2016. 채권금융기관협의회와 경영정상화계획 이행약정 (자율협약) 중단 및

서울회생법원으로부터 회생절차 개시 결정 (2016.08.01)

2017. 서울회생법원으로부터 회생계획 인가 결정 (2017.01.13)

(주)일승 보유 지분(100%) 매각 완료

2018. 플랜트사업부 물적분할(세아STX엔테크(주)) 및 지분 100% 매각 완료

2019. 서울회생법원으로부터 회생절차 종결 결정 (2019.02.12)

2020. CRANK SHAFT 와 DECK HOUSE 사업 물적분할

: 한국해양크랭크샤프트(주), 한국해양선박데크하우스(주)

2020. 부품판매 및 서비스 사업 전문 자회사 신설 : 한국해양서비스(주)

2021. 신사업 부문(수소연료전지, 신재생에너지) 물적분할 : STX에너지솔루션(주)

(2) 종속회사

① STX Windpower B.V.

- 2009.10 구. STX중공업(주)에서 Harakosan Europe 인수 후 현재 상호로 변경 - 2020.12 청산

② STX HI Malaysia Sdn. Bhd.

- 2010.06 STX HI Malaysia Sdn. Bhd 설립

③ 에스티엑스리커버리 주식회사

- 2019.01 에스티엑스리커버리 주식회사 설립(분할신설)

- 2020.07 청산

④한국해양크랭크샤프트 주식회사

- 2020.07 한국해양크랭크샤프트 주식회사 설립(분할신설)

⑤한국해양선박데크하우스 주식회사

- 2020.07 한국해양선박데크하우스 주식회사 설립(분할신설)

- 2022.12 청산절차 진행 결정(절차 진행 중)

⑥한국해양서비스주식회사

- 2020.11 한국해양서비스주식회사 설립(신설)

⑦ STX에너지솔루션

- 2021.06 STX에너지솔루션 설립(분할신설)

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 22기 (2022년말) |

21기 (2021년말) |

20기 (2020년말) |

19기 (2019년말) |

18기 (2018년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 28,381,042 | 28,365,976 | 28,365,976 | 28,081,731 | 28,081,731 |

| 액면금액 | 2,500 | 2,500 | 2,500 | 2,500 | 2,500 | |

| 자본금 | 70,952,605,000 | 70,914,940,000 | 70,914,940,000 | 70,204,327,500 | 70,204,327,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 70,952,605,000 | 70,914,940,000 | 70,914,940,000 | 70,204,327,500 | 70,204,327,500 |

주1) 2020년 01월 16일에 회생계획안에 따라 미출자전환 회생채권에 대한 출자전환(제3자 배정 유상증자)을 진행하여, 보통주 284,245주가 발행되었습니다.

주2) 2022년 10월 04일 회생계획안에 따라 미확정 회생채권에 대한 출자전환(제3자 배정 유상증자)을 진행하여, 보통주 15,066주가 발행되었습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 700,000,000 | - | 700,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 421,198,630 | 3,642,200 | 424,840,830 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 392,817,588 | 3,642,200 | 396,459,788 | - | |

| 1. 감자 | 392,690,787 | 2,066,155 | 394,756,942 | *1 | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | 126,801 | 1,576,045 | 1,702,846 | *1, *2 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 28,381,042 | - | 28,381,042 | - | |

| Ⅴ. 자기주식수 | 22 | - | 22 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 28,381,020 | - | 28,381,020 | - | |

| 주1) 회사의 주식은 총 4차례의 걸쳐 무상감자 되었습니다. - 2015년 03월 17일 : 임시주주총회('15.02.16)에서 무상감자(8:1) (자기주식 무상소각 126,801주) - 2017년 01월 19일 : 회생계획 인가('17.01.13)에 따른 기존주식에 대한 무상감자(2:1) - 2017년 02월 09일 : 회생계획 인가('17.01.13)에 따른 기존주식 및 출자전환신주 무상감자(10:1) - 2018년 11월 21일 : 변경회생계획 인가('18.11.02)에 따른 기존주식 및 출자전환 신주 무상감자(8:1) 주2) 전환권 행사 따른 전환주 보통주식으로 전환(전환비율 1:1) : 1,467,300주('16.9.6), 108,745주('17.3.7) |

나. 자기주식 취득 및 처분 현황

- 변동사항 없음.

라. 다양한 종류 주식 현황

- 해당사항 없음

5. 정관에 관한 사항

가. 정관의 최근 변경일

당사의 최근 정관 개정일은 2021년 4월 9일입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 29일 | 제18기 정기주주총회 |

- 전자증권법 시행에 따른 변동 사항 반영 - 개정 외부감사법 제10조에 따라 외부감사인의 선정권 변경 내용을 반영. |

- 전자증권법 시행 - 외부감사법 개정 |

| 2020년 03월 27일 | 제19기 정기주주총회 |

- 정기주주총회 의결권 행사 기준일 변경(12.31 → 01.31) - 기준일로부터 3개월 이내 정기주주총회 개최 |

- 정기주주총회 분산 개최 - 상법 개정 대비 |

| 2021년 04월 09일 | 제20기 정기주주총회 |

- 신주 배당기산일 관련 규정 삭제 및 동등배당 조항 신설 - 배당기준일 변경(12.31 → 01.31) - 명의개서대리인 대행업무 정비 및 전자증권제도 개선 - 전환사채발행의 전환일 이자 지급일 의무 명확 - 감사위원회 위원 분리 선임 및 결의요건 완화 신설 |

- 상법개정에 따른 정관 개정 - 전자증권법 관련 사항 보완 |

II. 사업의 내용

1. 사업의 개요

당사의 주요 사업인 선박 엔진사업 시장은 가스엔진의 수요가 증가하고 있는 추세입니다. 그 외 암모니아, 메탄올, 에탄올과 같은 새로운 친환경 선박엔진도 개발되고 있어 기존 디젤엔진을 서서히 대체할 것으로 예상됩니다. 당사는 이에 맞추어 신규 개발되는 친환경 엔진도 생산 가능한 설비 구축 투자을 검토하고 있습니다.

조선업의 수주 상황은 2020년 하반기 이후 글로벌 경기 및 조선업이 회복세를 보이고 선박 부족현상이 나타나 2021년을 기점으로 선박 및 선박엔진 수주가 본격적으로 증가 하였고, 당사의 수주 실적도 눈에 띄게 개선 되었습니다. 연도별로 점차 강화되는 환경 규제 및 노후 선박의 증가로 향후 수주는 당분간 현재 수준에서 크게 벗어 나지 않고 유지될 것으로 예상되며, 증가된 수주량에 따른 손익개선 효과가 차츰 나타날 것으로 예상됩니다. 또한 환경규제에 따른 친환경 선박엔진 시장의 성장에 따라 당사 및 자회사의 발전에 좋은 기회가 될 것으로 기대됩니다.

다음은 당사의 사업 내용과 매출 실적을 요약입니다.

(1) 선박 엔진 사업

주기 엔진(Main Engine)은 선박운항을 위한 고출력의 추진기로서 선박 내 설치되는 핵심 기기입니다. 당사는 디젤엔진, DF엔진, LNG가스엔진, LPG가스엔진 다양한 기종의 생산실적을 보유하고 있으며, 선박용 저속엔진 시장을 선도하고 있습니다.

(2) 엔진 부품 사업

엔진 보조 장치인 터보차저와 자회사(한국해양크랭크샤프트)가 생산하는 2ST크랭크샤프트 등 엔진 부품 전문기업으로서 다양한 품목을 조달, 생산, 공급하고 있습니다.

(3) 선실 : 자회사(한국해선박데크하우스) 생산

선실(Deck House)은 선박 갑판 위에 설치되는 선원들의 근무 및 주거시설이며, 선박의 운항ㆍ통신을 위한 최첨단 설비를 갖추고 있습니다. 당사는 높은 기술력을 기반으로 선주사의 요구사항을 충족시킬 수 있는 다양한 선실을 생산하였지만 수익성 및 생산환경 악화로 인해 2022년 12월 말 생산을 중단 하였습니다.

(4) 매출 실적

당기 매출은 179,329백만원으로 전기 137,404백만원 대비 약 30.51% 증가하였습니다. 주요 사유는 조선업 시황 개선으로 인한 매출량 증가, 단가 상승, 환율상승 등 입니다.

| [기준일 : 2022년 12월 31일] | (단위 : 백만원,%) |

| 사업부문 | 품목 | 제22기 | 제21기 | 제20기 | |||

| 엔진ㆍ기자재 |

선박엔진, 엔진부품 등 |

177,516 | 98.99% | 134,501 | 97.89% | 239,769 | 96.70% |

| 발전설비 | 육상발전설비 | 1,812 | 1.01% | 2,903 | 2.11% | 8,191 | 3.30% |

| 합 계 | 179,328 | 100.00% | 137,404 | 100.00% | 247,960 | 100.00% | |

주) 상기표는 연결재무제표 기준으로 작성되었습니다. 당기 중 연결회사는 한국해양선박데크하우스(주)의 영업중단을 결정하였으며, 당기와 비교표시 전기 연결재무제표 상 한국해양선박데크하우스(주)와 관련된 매출은 중단영업 계정으로 분류되었습니다.

2. 주요 제품 및 서비스

가. 주요제품 및 서비스의 내용

(1) 선박용 엔진

주기 엔진(Main Engine)은 선박운항을 위한 고출력의 추진기로서 선박 내 설치되는 핵심 기기입니다. 당사는 디젤엔진, DF엔진, LNG가스엔진, LPG가스엔진 다양한 기종의 생산실적을 보유하고 있으며, 선박용 저속엔진 시장을 선도하고 있습니다. MAN Energy Solutions사와의 기술제휴를 통해 우수한 품질의 선박용 대형 디젤엔진 및 가스엔진을 생산하여 전세계 메이저 조선소에 공급하고 있습니다.

|

|

선박용 엔진 |

(2) 터보차저(TURBO CHARGER)

터보차저란 엔진 배기가스를 이용하여 터빈을 돌리고, 이 힘을 이용하여 혼합기체 등을 실린더 안으로 밀어 넣어 압력을 높여 엔진 출력 및 토크를 높이는 반면, 연료 소비를 줄여 연비향상에 도움을 주는 엔진 보조 장치입니다. 고온, 고압 에너지를 이용하는 부품으로 높은 내열성 및 내마모성이 요구됩니다. 당사는 90% 이상의 자체 기술을 보유하고 있으며, 2005년 중형엔진용, 2010년 대형엔진용으로 세계일류상품으로 지정되어 동 제품에 있어 세계 최고의 기술력을 가지고 있다고 자부합니다.

(3) 선실(Deck House) : 자회사(한국해양선박데크하우스) 생산

선실(Deck House)은 선박 갑판 위에 설치되는 선원들의 근무 및 주거시설이며, 선박의 운항ㆍ통신을 위한 최첨단 설비를 갖추고 있습니다. 당사는 높은 기술력을 기반으로 선주사의 요구사항을 충족시킬 수 있는 다양한 선실을 생산하고 있습니다. 하지만 수익성 및 생산환경 악화로 인하여 2022년 12월 말 생산을 중단 하였습니다.

|

|

deck house |

(4) 2ST 크랭크샤프트(CRANK SHAFT) : 자회사(한국해양크랭크샤프트) 생산

연소실에서 발생되는 열에너지를 피스톤과 커넥팅 로드에 의해 전달받아 회전운동으로 변화시키는 엔진의 가장 핵심이 되는 부품입니다. 주로 단조로 제작된 원재료를 매입하여 정밀 가공 및 조립을 거쳐 완성하게 됩니다. 2006년 7월에 중형, 2009년 12월에 대형 선박 디젤엔진용 크랭크샤프트가 세계일류상품으로 지정되어 그 기술력을 인정받고 있습니다.

나. 사업별 매출 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품목 | 제22기 | |

| 매출액 | 비율 | |||

| 엔진ㆍ기자재 | 제품, 상품, A/S | 선박엔진, 터보차저, 엔진부품, A/S 등 | 174,468 | 97.29% |

| 발전사업 | 공사 | 육상발전용 디젤엔진 플랜트 | 1,812 | 1.01% |

| 기타사업 | 기타 | 기타임대, 고철 매각 등 | 3,048 | 1.70% |

| 합계 | 179,328 | 100.00% | ||

주) 상기표는 연결재무제표 기준으로 작성되었습니다. 당기 중 연결회사는 한국해양선박데크하우스(주)의 영업중단을 결정하였으며, 당기와 비교표시 전기 연결재무제표 상 한국해양선박데크하우스(주)와 관련된 매출은 중단영업 계정으로 분류되었습니다.

다. 주요제품 가격변동 추이

| (단위 : 백만원) |

| 구분 | 제22기 | 제21기 | 제20기 | 비 고 |

|---|---|---|---|---|

| 선박엔진 | 4,197 | 3,267 | 3,096 | - |

주) 위 가격은 대당 평균 판매가격이며 환율, 기종 등에 따라 차이가 발생하고 있습니다.

3. 원재료 및 생산설비

가. 원재료 매입액

| [기준일 :2022년 12월 31일] | (단위 : 백만원) |

| 사업부문 | 매입유형 | 주요 품목 | 매입액 | 주요 매입처 | 비 고 |

|---|---|---|---|---|---|

| 엔진ㆍ기자재 | 원재료 |

Crankshaft, |

81,258 | 현대아이에프씨 주식회사, 주식회사 티에스피 등 |

- |

주) 상기표는 연결재무제표 기준으로 작성되어 있습니다.

나. 주요 원재료 가격변동추이 및 가격변동원인

| [기준일 :2022년 12월 31일] | (단위 : 백만원) |

| 사업부문 | 품목 | 품목 단위 | 제22기 | 제21기 | 제20기 |

|---|---|---|---|---|---|

| 엔진ㆍ기자재 | SECTION | TON | 1.130 | 1.250 | 0.810 |

| STEEL PLATE | TON | 1.060 | 1.220 | 0.790 |

주) 상기표는 연결재무제표 기준으로 작성되어 있으며, 고철 가격 시세에 따라 변동을 보이고 있습니다.

다. 생산능력

| 회사 | 품목 | 당기 | 전기 | |

| STX중공업 | 선박용 엔진 | 200 만 마력 | 200 만 마력 | |

| 주조 | - | 7,500 톤 | ||

| 엔진 부품 |

CYL-BLOCK | - | 300 개 | |

| 2-ST Liner | - | 500 개 | ||

| Turbocharger | 1,000 개 | 1,000 개 | ||

| 한국해양크랭크샤프트 | 2-ST Crankshaft | 110 개 | 110 개 | |

| 한국해양선박데크하우스 | 선실, 강재 | 2.00 만 톤 | 2.00 만 톤 | |

주) 내동공장 생산품의 원가 경쟁력 저하로 인해 주조 및 엔진부품 일부는 자체 생산이 아닌 외부 조달 방식으로 전환하였습니다.

라. 생산실적

| 회사 | 품목 | 당기 | 전기 | |

| STX중공업 | 선박용 엔진 | 47 만 마력 | 38 만 마력 | |

| 주조 | - | 668 톤 | ||

| 엔진 부품 |

CYL-BLOCK | - | 23 개 | |

| 2-ST Liner | - | 37 개 | ||

| Turbocharger | 200 개 | 235 개 | ||

| 한국해양크랭크샤프트 | 2-ST Crankshaft | 53 개 | 48 개 | |

| 한국해양선박데크하우스 | 선실, 강재 | 1.1 만 톤 | 1.2 만 톤 | |

마. 생산 가동률(당기)

| 회사 | 품목 | 생산능력 | 생산실적 | 생산가동률 | |

| STX중공업 | 선박용 엔진 | 200 만 마력 | 47 만 마력 | 24% | |

| 엔진 부품 |

Turbocharger | 1,000 개 | 200 개 | 20% | |

| 한국해양크랭크샤프트 | 2-ST Crankshaft | 110 개 | 53 개 | 48% | |

| 한국해양선박데크하우스 | 선실, 강재 | 2.00 만 톤 | 1.1 만 톤 | 55% | |

바. 생산설비의 현황

(1) 주요 사업장 현황

당사는 창원과 대구의 국내사업장에서 주요 제품에 대한 제조, 개발, 마케팅, 영업 등의 사업활동을 수행하고 있습니다.

| [기준일 : 2022년 12월 31일] |

|

소재국 |

명칭 |

회사 |

구분 |

주요사업내용 |

소재지 |

|

대한 |

신촌1공장(본사) |

STX중공업(주), |

공장 |

선박용 엔진 |

경남 창원시 성산구 적현로 222(신촌동) |

| 한국해양선박데크하우스(주) | 선실제작 | ||||

|

대구공장 |

STX중공업(주) | 공장 |

Turbocharger, 고온정밀부품 |

대구광역시 달서구 달서대로 533(호산동) |

|

| 신촌2공장(자회사) | 한국해양크랭크샤프트(주) | 공장 |

2-Stroke Crankshaft |

경남 창원시 성산구 공단로 21(신촌동) |

|

| STX에너지솔루션 | STX에너지솔루션(주) | 공장 | SOFC(수소연료전지) | 대구광역시 달서구 성서공단로 275 |

(2) 시설 및 설비 현황

당사의 시설 및 설비는 토지, 건물, 구축물, 기계장치, 건설중인 자산 등이 있으며

2022년 당기말 현재 장부가액은 2,418억원으로 전기말 대비 약 27억원 증가하였습니다. 주요 증가요인은 토지재평가 342억원, 신규취득 및 자본적지출로 151억원이며, 주요 감소요인은 대구공장 매각 423억원 및 감가상각 12억원입니다.

| [기준일 : 2022년 12월 31일] | (단위 : 백만원) |

| 구 분 | 토 지 | 건물 및 구축물 | 기계장치 | 건설중인 자산 | 기타 | 합계 | |

| 기초 | 기초장부가액 | 238,543 | - | 1 | - | 597 | 239,141 |

| 증감 | 취득/자본적지출 | 34,193 | 2,290 | 4,435 | 408 | 4,838 | 46,164 |

| 처분 | - | (1,565) | (55) | - | (545) | (2,166) | |

| 대체 | (38,398) | (706) | 73 | (111) | 79 | (39,062) | |

| 손상 | - | - | - | - | - | - | |

| 감가상각비 | - | (15) | (420) | - | (738) | (1,174) | |

| 기타 | - | - | - | - | (1,097) | (1,097) | |

| 기말 | 기말 장부가 | 234,338 | 4 | 4,034 | 297 | 3,134 | 241,806 |

| 취득(재평가) 가액 | 234,338 | 186,004 | 186,665 | 520 | 60,215 | 667,742 | |

| 감가상각누계액 | - | (53,529) | (88,482) | - | (40,558) | (182,570) | |

| 손상차손누계 | - | (131,046) | (94,071) | (223) | (16,354) | (241,694) | |

| 보조금 | - | (1,425) | (78) | - | (169) | (1,672) | |

※ 주요 유형자산에 대한 객관적인 시가판단이 어려워 기재를 생략합니다.

※ 상기 시설 및 설비현황은 연결재무제표 기준입니다.

사. 투자계획

- 본 보고서 작성일 현재 대규모 투자 계획은 없습니다.

4. 매출 및 수주상황

가. 매출실적

| [기준일 : 2022년 12월 31일] | (단위 : 백만원,%) |

| 사업부문 | 매출유형 | 품목 | 제22기 | 비중 | 제21기 | 비중 | 제20기 | 비중 | |

| 엔진기자재 | 상품, 제품 등 | 선박엔진, 엔진부품 등 |

수 출 | 32,352 | 18.04% | 61,033 | 44.42% | 175,795 | 70.90% |

| 내 수 | 145,164 | 80.95% | 73,468 | 53.47% | 63,974 | 25.80% | |||

| 소 계 | 177,516 | 98.99% | 134,501 | 97.89% | 239,769 | 96.70% | |||

| 발전설비 | 공사 등 | 육상발전설비 | 수 출 | 1,737 | 0.97% | 1,636 | 1.19% | 7,973 | 3.22% |

| 내 수 | 75 | 0.04% | 1,267 | 0.92% | 218 | 0.09% | |||

| 소 계 | 1,812 | 1.01% | 2,903 | 2.11% | 8,191 | 3.30% | |||

| 합 계 | 수 출 | 34,089 | 19.01% | 62,669 | 45.61% | 183,768 | 74.11% | ||

| 내 수 | 145,239 | 80.99% | 74,735 | 54.39% | 64,192 | 25.89% | |||

| 합 계 | 179,328 | 100.00% | 137,404 | 100.00% | 247,960 | 100.00% | |||

주) 상기표는 연결재무제표 기준으로 작성되었습니다. 당기 중 연결회사는 한국해양선박데크하우스(주)의 영업중단을 결정하였으며, 당기와 비교표시 전기 연결재무제표 상 한국해양선박데크하우스(주)와 관련된 매출은 중단영업 계정으로 분류되었습니다.

나. 판매(수주)방법 및 조건

|

사업 부문 |

판매(수주)방법 |

수금 조건 |

|

선박용엔진 및 |

- 개별수주방식에 의한 주문 생산 및 공급 |

- 계약금, 중도금, 잔금 |

| 발전설비 |

- 수의계약 또는 입찰 방식에 의해 수주 |

- 계약금, 기성금, 잔금 |

다. 판매(수주)전략

당사는 선박용 엔진, 육상엔진 발전 사업 및 조선기자재 사업을 영위하고 있으며, 현재 상황 및 세부 추진 전략은 다음과 같습니다.

| 현재 상황 | 세부 추진 전략 |

|

1. 세계 신조선 시장 동향 - 컨테이너선: 2023년부터 시행되는 EEXI 규제에 의해 감속운항으로 발생할 - LNG선: LNG운반선 및 대체연료 추진선은 강세가 지속될 것으로 전망 |

1. 친환경 엔진 수주 |

라. 주요 매출처별 매출현황

| [기준일 : 2022년 12월 31일] | (단위 : 백만원,%) |

| 주요매출처 | 관 계 | 매출금액 | 비중 |

| 주식회사 케이조선 | 비계열 | 33,119 | 18.47% |

| 대우조선해양(주) | 비계열 | 29,256 | 16.31% |

| 대한조선(주) | 비계열 | 29,245 | 16.31% |

| 대선조선(주) | 비계열 | 18,070 | 10.08% |

| TAIZHOU MAPLE | 비계열 | 9,852 | 5.49% |

| STX엔진주식회사 | 비계열 | 6,750 | 3.76% |

| 기타 | 비계열 | 53,036 | 29.57% |

| 합 계 | - | 179,328 | 100.00% |

주) 상기표는 연결재무제표 기준으로 작성되었습니다. 당기 중 연결회사는 한국해양선박데크하우스(주)의 영업중단을 결정하였으며, 당기와 비교표시 전기 연결재무제표 상 한국해양선박데크하우스(주)와 관련된 매출은 중단영업 계정으로 분류되었습니다.

마. 수주상황

당기와 전기 중 회사가 수주한 계약의 변동내역은 다음과 같으며 외화계약의 환율 효과 등이 포함되어 있습니다. 다만 주력사업인 엔진ㆍ기자재 부문의 수주잔액은 영업활동에 현저한 손실을 초래할 수 있어 생략되어 있습니다.

| (단위 : 백만원) |

| 당기 | 기초공사 계약잔액 |

신규계약액 | 수익인식액 | 기타증감액 | 기말공사 계약잔액 |

| 발전설비 | 1,613 | - | (1,731) | 143 | 25 |

| (단위 : 백만원) |

| 전기 | 기초공사 계약잔액 |

신규계약액 | 수익인식액 | 기타증감액 | 기말공사 계약잔액 |

| 발전설비 | 25 | 4,468 | (2,880) | - | 1,613 |

주) 발전설비부문의 계약잔액은 진행매출조건의 계약금액으로 기재되어 있습니다.

당기말 현재 진행중인 공사와 관련된 누적공사수익 등의 내역은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 누적공사수익 | 미청구공사채권 | 초과청구 공사채무 |

공사손실 충당부채 |

|

| 총액 | 손실충당금 | ||||

| 발전설비 | 23,844 | 25 | - | - | - |

주) 매출 100% 완료되었으나, 정산이 완료되지 않은 이라크 KAI, 감비아 프로젝트가 포함되어 있습니다.

5. 위험관리 및 파생거래

가. 환위험

연결회사는 외화자산ㆍ외화부채 및 외화 도급계약과 관련하여 환율변동위험에 노출되어 있습니다. 이러한 거래들이 표시되는 주된 통화는 USD, EUR 등입니다. 한편, 당기말과 전기말 현재 외화자산 및 부채의 내역은 다음과 같습니다.

한편, 당기말과 전기말 현재 외화자산 및 부채의 내역은 다음과 같습니다.

| (원화 단위: 백만원, 외화단위: 천USD, 천EUR) |

| 구 분 | 외화단위 | 당기말 | 전기말 | ||||

|---|---|---|---|---|---|---|---|

| 외화금액 | 환 율 | 원화환산액 | 외화금액 | 환 율 | 원화환산액 | ||

| 외화자산 | USD | 34,023 | 1,267.30 | 43,118 | 13,275 | 1,185.50 | 15,738 |

| EUR | 524 | 1,351.20 | 708 | 907 | 1,342.34 | 1,217 | |

| 기타 | - | - | 14 | - | - | 14 | |

| 외화자산 합계 | 43,840 | - | - | 16,969 | |||

| 외화부채 | USD | 1,705 | 1,267.30 | 2,160 | 1,700 | 1,185.50 | 2,015 |

| EUR | 2,764 | 1,351.20 | 3,734 | 2,618 | 1,342.34 | 3,515 | |

| 기타 | - | - | 508 | - | - | 500 | |

| 외화부채 합계 | 6,402 | - | - | 6,030 | |||

당기말과 전기말 현재 외화에 대한 원화 환율 10% 변동 시 화폐성 외화자산 및 외화 부채가 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승 | 10% 하락 | 10% 상승 | 10% 하락 | |

| USD | 4,096 | (4,096) | 1,372 | (1,372) |

| EUR | (303) | 303 | (230) | 230 |

| 기타 | (49) | 49 | (48) | 48 |

| 법인세비용차감전순이익 | 3,744 | (3,744) | 1,094 | (1,094) |

나. 이자율위험

이자율위험은 미래의 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로써 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결회사는 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 국내외 금리동향 모니터링 및 대응방안 수립을 통해 이자율변동에 따른 위험을 최소화하고 있습니다. 당기말과 전기말 연결회사의 고정금리 및 변동금리 조건 차입금은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | |

| 고정금리 | 68,987 | 87% | 76,417 | 100% |

| 변동금리 | 10,000 | 13% | 0 | 0% |

| 계 | 78,987 | 100% | 76,417 | 100% |

주) 위 표는 수입신용장(Banker's Usance) 발급에 따른 차입금은 제외 되어있습니다.

당기말과 전기말 현재 다른 모든 변수가 일정하고 변동금리부 차입금의 이자율이 1% 변동시 이자율 변동이 연간 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 세전순이익 | (100) | 100 | 0 | 0 |

다. 유동성위험

연결회사는 미사용 차입금한도를 적정수준으로 유지하고 영업 자금수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 모니터링하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측 시에는 회사의 자금조달 계획, 약정 준수, 회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

당기말 현재 금융부채의 계약상 만기는 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 1년 미만 | 1-5년 | 5년 이상 | 합 계 |

|---|---|---|---|---|

| 매입채무 | 18,137 | - | - | 18,137 |

| 미지급금 | 8,444 | 1,457 | - | 9,901 |

| 미지급비용 | 7,287 | 543 | - | 7,830 |

| 차입금 | 83,798 | - | - | 83,798 |

| 사채 | 15,762 | - | - | 15,762 |

| 리스부채 | 1,074 | 2,943 | - | 4,017 |

| 합 계 | 134,502 | 4,943 | - | 139,445 |

라. 신용위험

당기말 현재 재무제표에 기록된 금융자산의 장부금액은 손상차손 차감 후 금액으로 연결회사의 신용위험 최대노출액을 나타내고 있습니다. 당기말 현재 연체되었으나 손상되지 않은 매출채권의 연령분석은 '주석 8'에 기재되어 있으며, 회사의 연체되지도 않고 손상되지도 않은 금융자산은 신용도가 일정수준 이상인 거래처에 대한 자산입니다.

마. 공정가치변동위험

당기말 현재 금융상품 중 공정가치로 측정된 당기손익-공정가치측정 금융자산은 52,000천원(전기말 : 52,000천원)입니다. 한편, 회사는 공정가치로 측정한 당기손익-공정가치 측정 금융자산 금융상품에 대해 장부가액을 공정가치의 합리적인 근사치로 추정하고 있습니다.

바. 자본위험 및 관리

연결회사의 자본구조는 차입금에서 현금 및 현금성자산 등을 차감한 순차입부채와 자본으로 구성되며, 주기적으로 검토되고 있습니다.

보고기간종료일 현재 순차입부채 대 자본비율은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 차입부채(*) | 96,577 | 143,360 |

| 현금및현금성자산 | 29,656 | 61,114 |

| 순차입부채 | 66,920 | 82,246 |

| 자본총계 | 192,230 | 153,961 |

| 순부채 대 자본비율 | 35% | 53% |

사. 파생상품

(1) 당사의 파생상품 약정 현황

당사는 미래의 환변동에 따른 위험을 회피하기위해 한국무역보험공사와의 환변동보험 약정을 체결하고 있으며, 보고일 현재 기준 약정 한도는 USD 7,000,000입니다. 약정한도는 외화매출 규모대비 10% 이하 수준이므로 회사 전체의 위험을 헤지하고 있지는 않습니다. 본 상품의 약정기간은 2022.05.12 ~ 2023.05.12 입니다.

(2) 연결회사의 파생상품 및 위험회피회계처리의 내용은 다음과 같습니다.

| 구분 | 위험회피수단 | 내 용 |

|---|---|---|

| 현금흐름 위험회피 | 환변동보험 | 외화채권 수령 시 또는 외화채무 지급 시 노출되는 환율변동위험에 대해 만기 시 외화가액을 원화금액으로 고정 |

(3) 당기말 현재 파생상품의 평가내역은 다음과 같습니다.

| (단위 : 천USD,백만원) |

| 위험회피수단 | 매입 | 매도 | 파생상품 평가자산 |

파생상품 평가부채 |

||

|---|---|---|---|---|---|---|

| 통화 | 금액 | 통화 | 금액 | |||

| 환변동보험 | KRW | 3,897 | USD | 2,814 | 395 | - |

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약

| 계 약 상 대 방 | 최초계약 | 계약만료 | 계 약 내 용 | 계 약 조 건 |

| MAN Energy Solutions |

1997.09 |

2023.06(*) | 선박용 Turbochargers License Agreement(NR, TCA, TCR) |

판매T/C 마력 당 로열티 지불 |

| MAN Energy Solutions |

2005.07 |

2024.12 | 선박용 Main Engine License Agreement |

판매 Main Engine Kw 당 로열티 지불 |

| Mitsubishi Heavy Industries, LTD |

2011.10 |

2026.10 | T/C 기술도입선의 복수화를 통한 시장대응력 강화 |

판매 대수 당 로열티 지불 |

| 주) 선박용 Turbochargers License Agreement는 보고일 기준 계약만기가 1년 이내이며, 갱신 계약 진행 중입니다. |

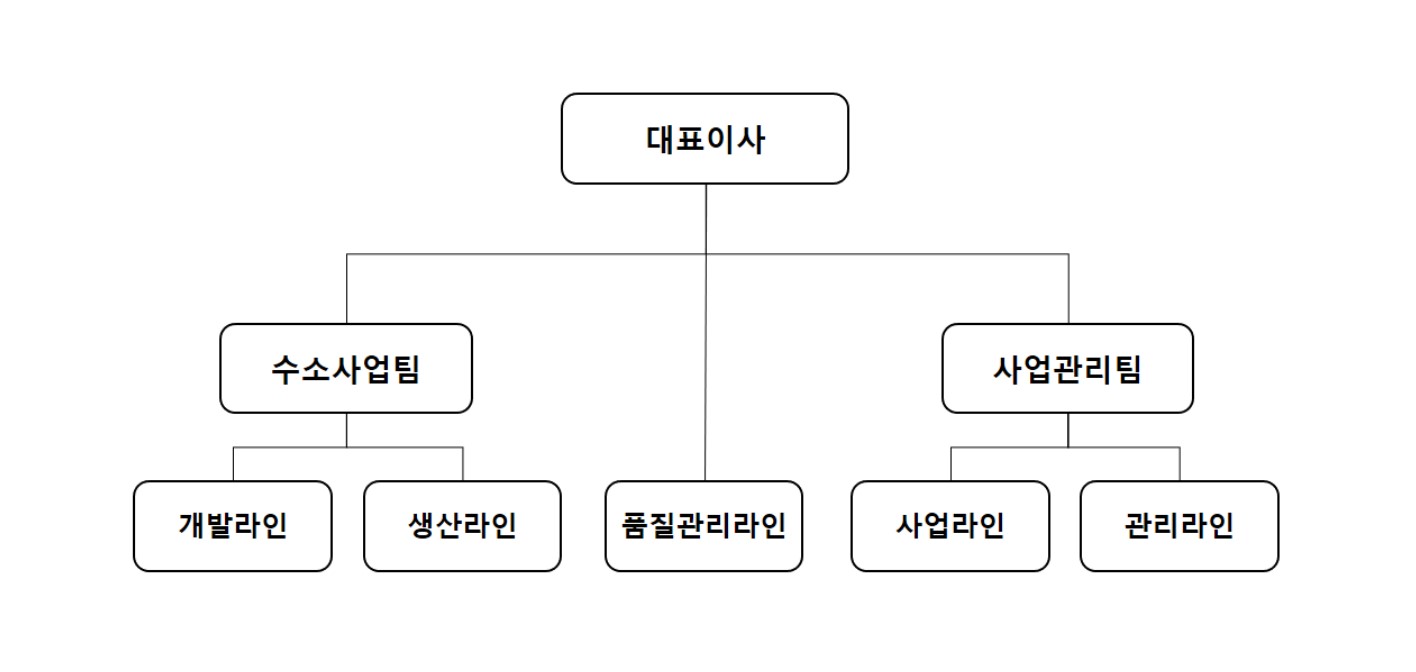

나. 연구개발 담당 조직

(1) STX에너지솔루션(자회사)

| 실장 | 차장 | 과장 | 대리 | 주임 | 합계 |

| 1 | 2 | 4 | 2 | 2 | 11 |

|

|

STX에너지솔루션 조직도 |

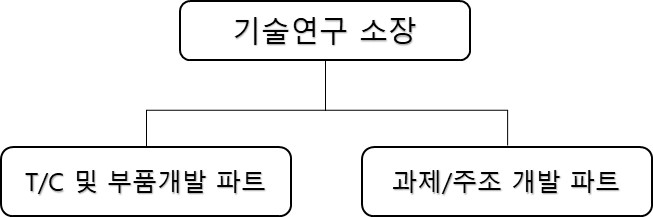

(2) 기술연구소(STX중공업)

|

부장 |

차장 |

과장 |

대리 |

주임 |

합계 |

| 1 |

3 |

1 |

1 |

5 | 11 |

|

|

기술연구소 조직도 |

다. 연구개발비용

| (단위 : 백만원) |

| 구 분 | 제22기 | 제21기 | 제20기 | |

| 연구개발비용 합계 | 14,681 | 17,711 | 17,801 | |

| (정부 보조금) | (1,349) | (1,990) | (1,875) | |

| 자산계상 | 개발비 | 5,042 | 7,345 | 3,200 |

| 비용계상 | 제조원가 | 7,917 | 9,566 | 14,066 |

| 판매관리비 | 1,722 | 800 | 536 | |

| 비용계상 소계 | 9,639 | 10,366 | 14,602 | |

|

연구개발비 / 매출액 비율 [연구개발비용 합계 ÷ |

8.19% | 12.89% | 6.62% | |

라. 연구개발 실적

(1) 정부과제 수행실적

| 과 제 명 | 구 분 | 상세 내용 |

|---|---|---|

| 중소용량 평관형 고체산화물 연료전지 BOP 개발 (수행결과: 성공) |

연구기관 | STX중공업(주) 외 5개사 |

| 연구결과 | 1. 내장형 개질기, 열교환기, 배가스 열회수기 및 Hot Box로 구성된 소형 SOFC system용 BOP 시스템을 최종적으로 개발 2. 개질 촉매 및 내장형 개질기 개발 3. 열교환기 시스템 개발 4. 고온 stack 배가스 연소 및 열회수 시스템 개발 5. Hot Box 설계 및 제작 6. 운전제어 로직 및 제어기 개발 7. 계통연계 E-BOP System 개발 |

|

| 기대효과 | 1. 국내 가정용 연료전지 산업에 대비한 SOFC 제품 개발 2. 미래 신기술 경쟁력 및 신성장 동력 확보 3. 선박용/발전용 SOFC 기반 기술확보 및 시장 선점 |

|

| 200kW 마이크로 가스터빈 열병합 발전 시스템 상용화 (수행결과 : 성실수행) |

연구기관 | STX중공업(주) 외 3개사 |

| 연구결과 | 1. 200kW급 마이크로가스터빈 설계 및 해석 2. 200kW급 마이크로가스터빈 구성품 제작 및 시험 3. 200kW급 마이크로가스터빈 시작품 제작 및 시험 4. 출력 200kW, 효율 32% 마이크로가스터빈 완제품 개발 5. 연료/시동/점화/제어/보호/외함/냉각 계통 개량 개발 6. 완제 마이크로가스터빈 현장 실증 수행 7. 마이크로가스터빈 양산 공정 확립 |

|

| 기대효과 | 1. 국내 소형 열병합발전 시장 진출 2. 스마트그리드 시대에 맞추어 차세대 분산전원을 선도할 대표적 발전 장비의 국산화 및 조기 상용화로 국내 시장방어 및 보급 확대 |

|

| 가정용 평관형 고체산화물 연료전지용 BOP 실증 및 상용화 (수행결과 : 성공) |

연구기관 | STX중공업(주) 외 4개사 |

| 연구결과 | 1. 1kW급 평관형 SOFC Stack, 개질기, 열교환기, 전력변환기, Hot Box 등으로 구성된 가정용 SOFC System 개발 2. BOP 구성효율화 및 열관리 최적화 기술개발 3. System 성능 및 신뢰성 평가 기술개발 4. System 진단, 고장 해석 및 유지보수 기술개발 |

|

| 기대효과 | 1. 고유기술의 가정용 평관형 SOFC 제품개발 2. 부품 국산화에 의한 가격경쟁력 및 기술력 확보 3. 미래 신기술 경쟁력 및 신성장동력 확보 4. 선박용/발전용 SOFC 기반기술 확보 및 시장 선점 |

|

| 100kW급 마이크로 가스터빈용 바이오가스 연소 모듈 개발 |

연구기관 | STX중공업(주) 외 2개사 |

| 전담기관 | 중소기업기술정보진흥원 | |

| 개요 | 1. 2018년도 구매조건부 신제품개발사업 국내 수요처 2차 지정공무 과제 2. 중소기업의 제품을 구매조건부로 주관기관 공모 및 선정 : 세광공업(주), 수요처 : STX중공업(주) |

|

| 연구내용 | 1. 국내 최초 바이오가스용 MGT 발전시스템 개발 2. 바이오가스 연료의 운전 최적화를 위한 연소 모듈 개발 |

|

| 기대효과 |

1. 수요처(당사) 분담금 0.15억원 투입으로 약 1.5억원 효과 발생 (신규 연소기 모듈 제작, 개발) 2. 신재생에너지 정책에 부합하여 신재생 발전 시장에 능동적 대응 가능 |

|

| 501F급 가스터빈 블레이드/베인 역설계 및 신뢰성 평가 기술 개발 (평가결과 : 보통) |

연구기관 |

STX중공업(주) 외 3개사(2011~2015) |

| 연구결과 |

1. 베인 역설계 기술 개발 2. 베인 주조 기술 개발 3. 베인 시제품 개발 4. 실증 시험 성공(18개월 Field test) |

|

| 기대효과 |

1. 가스터빈 부품 개발 경험 확보 |

|

|

액체로켓엔진 연소기헤드 정밀주조기술 개발 |

연구기관 |

STX중공업(주) 외 2개사(2013~2015) |

|

연구결과 |

1. 초내열 합금을 이용한 액체로켓 엔진 연소기 헤드의 정밀주조 기술개발 3. 액체로켓 연소기 헤드의 HIP 처리 공정기술 개발 및 물성평가 |

|

|

기대효과 |

1. 액체로켓 연소기 부품의 순수 국산 기술을 이용한 개발에 따른 국산화 3. 대형 부품의 진공정밀주조 기술 국산화 개발 및 기반 확보 |

(2) 정부과제 수행 현황

| 과 제 명 | 구 분 | 상세 내용 |

|---|---|---|

| kW급 건물용 고체산화물 연료전지(SOFC) 시스템 실용화 기술 개발 (총 5차년도 중 5차년도 수행 완료, 최종 평가 중) |

연구기관 | STX에너지솔루션 외 1개사 |

| 전담기관 | 한국에너지기술평가원 | |

| 개요 | kW급 건물용 고체산화물 연료전지 시스템 실증 운전 및 기술 개선 1. SOFC시스템 신뢰성 확보를 위한 장기 운전 데이터 확보 2. 부품 성능 개선 및 시스템 효율 향상 방안 확보 3. 시스템 최적 설계 및 운전 기술 개선을 통한 효율, 내구성 향상 방안 제시 |

|

| 연구내용 | 5차년도 목표 (외부 설치) - 목표 달성 - 시스템 누적 발전량 : 70 MWh - 시스템 누적 설치용량 : 1kW x 7기 = 7kW - 시스템 연속 운전시간 8,000Hr - 시스템 발전 효율 : 45% 이상 - 시스템 종합 효율 : 83% 이상 - 성능 저하율 : 0.4%/kh 미만 |

|

| 기대효과 | 1. SOFC시스템 사외 설치를 통한 실적 확보 2. 시스템 실증운전을 통한 건물용 SOFC 시스템의 신뢰성/안정성 확보 3. 실증운전을 통한 보급 사업 기반 확보(사업화 촉진) |

|

| 10kW급 연료전지용 도시가스 개질기 시작품 제작 및 평가 | 연구기관 | 주관 STX에너지솔루션, 참여 영남대학교 |

| 전담기관 | 한국가스공사 | |

| 개요 | 10kW급 연료전지용 도시가스 개질기 시작품 제작 및 평가 | |

| 연구내용 |

1. 개질 시스템 설계 및 해석 - 10kW급 연료전지용 개질 시스템의 세부 목표 사양 설정 - 개질 시스템 공정 해석 및 Heat Balance를 고려한 공정 최적화 - 개질 시스템의 배관 및 계장 관계도(P&ID)의 도출 2. 개질 시스템 시작품 제작 - 개질 시스템 레이아웃 구성 및 최적화, 시작품 제작 - 개질기 시험평가용 BOP 구성 및 평가장치 고안, 제작 3. 개질 시스템 시작품 성능평가 - 자체 장비 활용, 시스템 운전 평가를 통한 데이터 수집 - 측정 데이터 분석을 통한 개선안 도출 및 최적화 |

|

| 기대효과 |

- 수소 활성화 및 탄소 중립 정책 실현의 기술 기반 마련 - 중형 건물용 연료전지용 개질기 자체 설계, 해석, 제작 기술 확보 - 모듈화 설계를 통한 중,대형 개질기로 확장 기술 확보 - 사업 포트폴리오 다양화 및 일자리 창출 |

|

|

TIT 1650급 가스터빈 정밀주조용 단결정 소재 기술 개발 (총 5차년도 중, 3차년도 수행) |

연구기관 |

STX중공업(주) 외 7개사 |

|

전담기관 |

한국산업기술평가관리원 |

|

|

개요 |

1. 한국형 복합화력 발전용 가스터빈을 위한 단결정 응고용 초내열 합금 핵심 소재 및 중공형 단결정 소재 제조기술 개발 |

|

|

연구내용 |

2차년도 목표 및 평가 중 |

|

|

기대효과 |

1. 개발품 판매(수요기업 확정형) |

(3) 자체 국산화 개발실적

1) 고체산화물형 연료전지 시스템 개발 (CHP-SO-1K : 출력 1kW, 발전효율 45.6%)

- 한국가스안전공사 설계단계검사 합격 (2018.02)

- 산업통상자원부 녹색기술 인증 획득(2018.07)

- 산업통상자원부 산업융합 신제품 적합성 인증 획득(2020.05 / KS인증 동일 효력)

2) 501 D5 1,2,3단 블레이드 제작 기술 개발 성공

- 1,2,3단 블레이드 정밀주조 개발 시제품 총 21EA 제작 완료 및 품질 평가 합격

- 1,2,3단 블레이드 단별 2EA 발전소 실증 시험 성공(운전시간 약 8,000시간)

- 가스터빈 고온 부품 개발 Reference 확보 및 시장 진입(1세트 납품 완료(225EA))

라. 향후 연구개발 계획

(1) 연료전지 복합발전용 10kW급 Micro Gas Turbine 원천기술 개발 (STX에너지솔루션)

| 구분 | 상세내역 |

| 추진시기(예상) | 2022년 ~ 2025년 |

| 소요비용(예상) | 90억원 |

| 기대효과 | - 탄소중립 대비 고효율연료전지 분산형 발전시스템 개발통한 사업화 촉진 - 기술개발, 실증기회 확보, 사업화 시 매출 30% 향상 기대 |

(2) 건물용 중형 고체산화물 연료전지 시스템 개발 (STX에너지솔루션)

| 구분 | 상세내역 |

| 추진시기(예상) | 2020년 ~ 2022년 |

| 소요비용(예상) | 70억원(국책과제 용역기관으로 참여 중) |

| 기대효과 | - 수소경제 활성화 정책 부합 및 수혜 기대 - 건물형 중형 고체산화물 연료전지 시스템 개발로 인한 제품군 확대 - 건물용 시장 진입 기반 확보 |

(3) 20kW SOFC 시스템용 일체형 개질기 개발(STX에너지솔루션)

| 구분 | 상세내역 |

| 추진시기(예상) | 2022년 ~ 2025년 |

| 소요비용(예상) | 51억원 |

| 기대효과 | - 자체 기술개발을 통한 기술 자립 및 내제화를 통한 제품 개발 기반 확보 - 중소형 SOFC 발전시스템의 Hot Box 내 BOP 분야 핵심 요소기술 확보 - 수소 활성화 및 탄소중립 정책 실현의 기술적 기반 마련 |

(4) 암모니아 직접이용 CO2 Free SOFC 핵심원천기술 개발(STX에너지솔루션)

| 구분 | 상세내역 |

| 추진시기(예상) | 2023년 ~ 2028년 |

| 소요비용(예상) | 85억원 |

| 기대효과 | - 탄소중립 대비 무탄소 연료전지 핵심기술 확보를 통한 육상 및 선박용 연료전지 사업화 촉진 - 기술개발, 완성품 확보 시 매출 50% 향상 기대 |

마. 정부지원 사업 참여 현황

(1) 신재생에너지보급(한국에너지공단 건물지원)사업 : 설치 완료(STX에너지솔루션)

| 구분 | 상세내역 |

| 추진시기 | 2019년 (~2024년) |

| 전담기관 | 한국에너지공단 |

| 총 정부사업비 | 50억원 |

| 지원 금액 | 3.1억원 |

| 내용 | 1. 1kW급 SOFC 시스템 2기 설치 2. 경상북도 경산 소재 경일대학교 설치(에너지공단 설치 확인 완료) |

| 기대효과 | - 건물용 고체산화물 연료전지 인증 및 상품화 기반 구축 - 그린홈 100만호 보급사업 진출 기반 확보 |

(2) TIT 1650급 가스터빈 정밀주조용 단결정 소재 기술 개발 (STX중공업)

|

구분 |

상세내역 |

|

추진시기 |

2020.04 ~ 2024.12 |

|

전담기관 |

한국산업기술평가관리원 |

|

총 정부사업비 |

118.7억원 |

|

지원 금액 |

48.43억원 |

|

내용 |

1. 한국형 복합화력 발전용 가스터빈을 위한 단결정 응고용 초내열 합금 핵심 소재 및 중공형 단결정 소재 제조기술 개발 |

|

기대효과 |

- 개발품 판매(수요기업 확정형) |

7. 기타 참고사항

가. 지적재산권 보유 현황

(단위 : 건)

|

진행상황 |

특허 |

실용신안 |

디자인 |

상표 |

프로그램 |

계 |

|

|---|---|---|---|---|---|---|---|

| 국내 |

출원 |

2 |

- |

- |

- |

- |

2 |

|

등록 |

15 | - | 2 |

3 |

- | 20 | |

| 소계 | 17 | - | 2 | 3 | - | 22 | |

| 해외 |

등록 |

1 | - | - | - | - | 1 |

| 18 | - | 2 | 3 | - |

23 |

||

나. 지적재산권 내역

| No | 명칭 | 종류 | 출원(등록)일 | 출원/등록번호 | 소유회사 | 비고 |

|---|---|---|---|---|---|---|

| 1 | 주기용 엔진의 폐열을 이용하는 보기용 연료전지 시스템 | 특허등록 | 2011.10.28 | 제10-1079670 | STX에너지솔루션 | 연료전지 |

| 2 | 고분자 전해질 연료전지의 엔드 플레이트용 스테인리스강의 표면처리 방법 | 특허등록 | 2012.03.20 | 제10-1130799 | STX에너지솔루션 | 연료전지 |

| 3 | 이중 촉매층을 구비하는 연료전지용 배기가스 연소기 | 특허등록 | 2013.03.18 | 제10-1246795 | STX에너지솔루션 | 연료전지 |

| 4 | 나선형의 개질반응부를 가지는 연료변환장치 | 특허등록 | 2013.02.21 | 제10-1237778 | STX에너지솔루션 | 연료전지 |

| 5 | 연료변환장치 | 특허등록 | 2012.12.21 | 제10-1216456 | STX에너지솔루션 | 연료전지 |

| 6 | 엔진모듈과 발전기모듈을 연결하는 다기능 구조물이 구비된 가스터빈 | 특허등록 | 2013.09.03 | 제10-1306057 | STX에너지솔루션 | MGT |

| 7 | 연료전지용 통합형 개질기 시스템 | 특허등록 | 2013.09.23 | 제10-1316042 | STX에너지솔루션 | 연료전지 |

| 8 | 베어링의 고정이 가능한 방열판부가 구비된 가스터빈 | 특허등록 | 2014.02.05 | 제10-1361687 | STX에너지솔루션 | MGT |

| 9 | 공기베어링과 축의 조립을 위한 지그 및 이를 이용한 마이크로 가스터빈의 조립방법 | 특허등록 | 2014.10.29 | 제10-1458326 | STX에너지솔루션 | MGT |

| 10 | 고온부 고정 부품 간의 열팽창을 고려한 자폐 결합구조 및 결합방법을 가지는 마이크로가스터빈 | 특허등록 | 2015.10.23 | 제10-1564426 | STX에너지솔루션 | MGT |

| 11 | 고온 평관형 고체산화물 연료전지 스택 | 특허등록 | 2012.12.03 | 제10-1440914 | STX에너지솔루션 | 연료전지 |

| 12 | 벨로즈 구조를 갖는 밀폐형 방열부재 | 특허등록 | 2015.12.16 | 제10-1579692 | STX에너지솔루션 | MGT |

| 13 | 스러스트 베어링의 냉각량과 회전체 축 방향 하중 조절이 가능한 마이크로 가스터빈 | 특허등록 | 2016.04.25 | 제10-1617103 | STX에너지솔루션 | MGT |

| 14 | 연료전지용 연소기 통합형 U자형 개질기 | 특허등록 | 2016.12.28 | 제10-1692386 | STX에너지솔루션 | 연료전지 |

| 15 | 고체산화물 연료전지용 하우징 장치 | 특허등록 | 2013.12.03 | 제10-1339132 | STX중공업 | 에스티아이 공동출원 |

| 16 | 스팀 발생 개질기 | 특허출원 | 2020.11.09 | 제10-2020-0148791 | STX에너지솔루션 | 연료전지 |

| 17 | 평관형 고체산화물 연료전지 및 이를 이용한 스택 구조 | 특허출원 | 2020.11.09 | 제10-2020-0148790 | STX에너지솔루션 | 연료전지 |

| 18 | encube (제 09류, 07류) | 상표등록 | 2018.04.11 | 제40-1349981 | STX에너지솔루션 | 연료전지 |

| 19 | G (제 07류) | 상표등록 | 2018.07.25 | 제40-1381006 | STX에너지솔루션 | MGT |

| 20 | GENFORCE (제 07류) | 상표등록 | 2018.07.25 | 제40-1381007 | STX에너지솔루션 | MGT |

| 21 | 고체산화물 연료전지 | 디자인등록 | 2018.04.18 | 제30-0953898 | STX에너지솔루션 | 연료전지 |

| 22 | 열병합 발전기용 케이스 | 디자인등록 | - | 제30-0965291 | STX에너지솔루션 | MGT |

| 23 | wind power generation | 특허등록 | - | US7161259 | STX중공업 | 풍력관련 |

다. 사업 현황

(1) 산업의 특성

선박용 엔진은 연료를 연소시켜 생성되는 열에너지를 기계적 에너지(구동에너지)로 변환시키는 장치입니다. 연료분사방식과 연소과정의 특성 때문에 중유, 경유, 등유 등 비교적 비정제 된 연료를 사용할 수 있고, 높은 압축비에 의해 열효율을 40%이상으로 낼 수 있습니다. 또한 최근 이산화탄소 배출 규제 등으로 친환경 에너지인 LNG, LPG를 연료로 하는 선박엔진의 비중이 높아지고 있습니다. 선박엔진 부품 및 모듈, 소재산업은 기술집약적이고 고부가 가치 산업이면서 우리 경제의 신성장 동력 확충은 물론 투자와 고용증대를 통한 성장잠재력 제고에 매우 중요한 산업이자 전방산업인 선박엔진산업의 성능과 가격을 좌우하는 중요한 핵심 산업입니다. 선박용 엔진 및 소재, 기자재 산업은 연관산업인 조선, 전기, 건설, 자동차 및 부품산업 등 전후방 산업과 밀접한 관련을 맺고 있기 때문에 국가경제적 파급 효과가 매우 큰 산업입니다. 특히 가장 큰 영향을 미치는 조선산업은 Cycle 산업으로 호황과 불황을 연속적으로 반복하며, 선박 발주에서 인도까지 약 2~3년이 소요되는 호흡이 긴 사업입니다. 그 중 선박엔진은 발주에서 납품까지 약 1~2년이 소요 되는 사업입니다.

(2) 산업의 성장성

선박용 엔진 및 소재, 기자재 산업은 조선산업과 밀접한 연관을 맺고 있습니다. 국내 조선산업은 선박수주량 및 수주잔량, 생산능력, 생산기술, 연구개발능력 등 다양한 측면에서 세계 조선시장을 선도하고 있습니다. 글로벌 금융 위기, 세계 경제의 둔화 등으로 세계 선박 발주량이 다소 위축되고 있지만, 국내 조선업체들의 선박수주 점유율은 여전히 높은 편입니다. 해양오염방지를 위한 국제규정 강화에 따른 선박의 대체 수요 증가로 LNG선, 원유시추선 등의 에너지 및 해양플랜트 부문의 신조선 건조 수요에 따라 발주가 증가하고 있으며, 환경 규제가 강화되는 추세에 따라 고효율, 친환경 엔진과 선박에 대한 니즈가 증가하고 있습니다. 앞으로는 친환경 연료인 LNG, LPG, 암모니아 가스를 연료로 하는 선박엔진이 주를 이룰 것이며, 친환경 선박 및 엔진 사업이 가파르게 성장할 것으로 예상됩니다.

(3) 경기변동의 특성 및 국내외 시장여건

선박용 엔진 및 소재, 기자재 산업은 국내외 경기변동과 밀접한 연관이 있으며, 특히 환율, 금리, 유가, 건설경기 등에 따라 많은 영향을 받습니다. 그리고 세계조선시황에 따른 선박 건조 수요에 따라 매출이 영향을 받습니다. 일반적으로 선박은 25년의 수명을 가지므로 이로 인해 주기적인 대체 수요로 약 20년 주기로 경기 순환을 되풀이하는 특성을 지니고 있습니다. 그러나 최근에는 환경 및 안전 등의 규제강화로 이 같은 경기 주기가 일치하지 않고 있습니다. 한국 조선산업은 세계 조선 산업 주도국의 위상과 확보된 기술 경쟁력으로 경기변동 영향을 최소화하고 있습니다.

당사의 선박용 엔진사업은 수입자유화 및 산업합리화 조치 해제 이후 자유 경쟁 체제로 전환되면서, STX중공업, STX엔진, 현대중공업, HSD엔진(구.두산엔진) 4사로 시장구조가 재편되어 현재까지는 시장진입의 제한성, 생산설비상의 문제 등으로 인하여 국내 선박용 엔진 시장의 판도는 큰 변화 없이 유지 되고 있습니다.

(4) 회사의 경쟁 우위 요소

당사는 LNG선, 대형컨테이너선 등 고부가가치 선박에 장착되는 선박용 대형엔진의 기술력과 시장경쟁력을 인정받아 2006년 '세계일류상품 생산기업'으로 선정되었으며, 2009년 10월 세계 최대 크기의 선박용 대형 저속엔진인 12K98MC-C의 첫 생산

과 시운전을 성공리에 마침으로써 초대형 선박엔진 시장을 포함한 선박용 엔진시장의 모든 분야에 진출할 수 있는 발판을 마련하였습니다. 당사는 2004년에 처음으로 엔진 생산을 시작한 이후, 7년 4개월 만인 2011년, 대형엔진 생산누계 1,500만 마력 및 1,000대 생산이라는 세계 최단기록을 달성하였습니다.

당사는 MAN Energy Solutions사와 기술제휴를 통해 우수한 품질의 선박용 엔진을 생산하여 전세계 주요 조선소에 공급하고 있으며, 최근에는 ME-GI/ME-GA/LGIP 엔진 등의 신모델 개발 및 생산이 가능하여 상대적으로 연료비가 저렴하고 친환경적인 GAS 엔진의 수요 증가에 대비할 계획입니다. 기자재 사업으로 당사는 선박용 엔진 내 크랭크샤프트(자회사), 터보차저와 같은 핵심 부품을 제작함으로써 조선전문 공급업체로 거듭나고 있습니다.

라. 사업부문별 재무현황

(1) 부문손익 (연결 기준)

| (단위 : 백만원) |

| 구분 | 당기 | 전기 | ||||

| 엔진ㆍ 기자재 |

발전설비 | 합 계 | 엔진ㆍ 기자재 |

발전설비 | 합 계 | |

| 매출액 | 177,516 | 1,812 | 179,328 | 134,501 | 2,903 | 137,404 |

| 영업이익(손실) | 11,292 | 50 | 11,342 | (9,554) | 1,522 | (8,032) |

| 감가상각비 | 1,170 | 4 | 1,174 | 652 | 0 | 652 |

| 무형자산상각비 | 64 | 0 | 64 | 76 | 0 | 76 |

주) 상기표는 연결재무제표 기준으로 작성되었습니다. 당기 중 연결회사는 한국해양선박데크하우스(주)의 영업중단을 결정하였으며, 당기와 비교표시 전기 연결재무제표 상 한국해양선박데크하우스(주)와 관련된 매출은 중단영업 계정으로 분류되었습니다.

(2) 부문손익 (별도 기준)

| (단위 : 백만원) |

| 구분 | 당기 | 전기 | ||||

| 엔진ㆍ 기자재 |

발전설비 | 합 계 | 엔진ㆍ 기자재 |

발전설비 | 합 계 | |

| 매출액 | 173,104 | 1,812 | 174,916 | 130,586 | 2,903 | 133,489 |

| 영업이익(손실) | 10,811 | 50 | 10,861 | (9,535) | 1,521 | (8,014) |

| 감가상각비 | 1,052 | 4 | 1,056 | 559 | 0 | 559 |

| 무형자산상각비 | 12 | 0 | 12 | 44 | 0 | 44 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

당기 중 연결회사는 한국해양선박데크하우스㈜의 영업중단을 결정하여 당기와 비교표시 전기 연결재무제표 상 중단사업 손익은 중단영업 계정으로 분류되었습니다.

| [ 단위 : 백만원 / 주당순이익 : 원 ] |

| 사업연도 | 제22기 | 제21기 | 제20기 |

|---|---|---|---|

| 구분 | (2022년 12월 말) | (2021년 12월 말) | (2020년 12월 말) |

| [유동자산] ㆍ당좌자산 ㆍ재고자산 [매각예정비유동자산] [비유동자산] ㆍ투자자산 ㆍ유형자산 ㆍ무형자산 ㆍ기타비유동자산 |

165,007 94,026 70,981 87 251,197 54 241,806 4,387 4,950 |

153,990 101,121 52,869 28,400 248,016 54 239,141 3,897 4,924 |

152,537 95,579 56,958 0 314,826 892 304,824 3,910 5,200 |

| 자산총계 | 416,291 | 430,406 | 467,363 |

| [유동부채] [비유동부채] |

184,790 39,365 |

244,851 31,594 |

258,519 34,924 |

| 부채총계 | 224,155 | 276,445 | 293,443 |

| [자본금] [자본잉여금] [자본조정] [기타포괄손익누계액] [이익잉여금] |

70,953 338,320 (305,864) 64,554 24,173 |

70,915 343,631 (307,097) 54,547 (8,035) |

70,915 343,631 (307,097) 72,097 (5,626) |

| 자본총계 | 192,136 | 153,961 | 173,920 |

| 2022.01.01~ 2022.12.31 |

2021.01.01~ 2021.12.31 |

2020.01.01~ 2020.12.31 |

|

| 매출액 영업이익(영업손실) 계속사업이익(계속사업손실) 중단사업이익(중단산업손실) 당기순이익(당기순손실) (단위:원) 지배기업지분순이익(순손실) (단위:원) 기본주당순이익(순손실) (단위:원) 희석주당순이익(순손실) (단위:원) |

179,328 11,342 15,097 (953) 14,144 14,144 499 499 |

137,404 (10,897) (4,810) (3,018) (7,828) (7,828) (276) (276) |

247,960 2,319 1,103 0 1,103 1,103 39 39 |

| 연결에 포함된 회사수 | 6 | 6 | 6 |

| ※ 본 재무제표는 주주총회 승인 전 재무재표로 2023년 3월 31일에 개최예정인 제22기 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. |

나. 요약재무정보

| [ 단위 : 백만원 / 주당순이익 : 원 ] |

| 사업연도 | 제22기 | 제21기 | 제20기 |

|---|---|---|---|

| 구분 | (2022년 12월 말) | (2021년 12월 말) | (2020년 12월 말) |

| [유동자산] ㆍ당좌자산 ㆍ재고자산 [매각예정비유동자산] [비유동자산] ㆍ투자자산 ㆍ유형자산 ㆍ무형자산 ㆍ기타비유동자산 |

157,858 92,288 65,570 87 234,076 15,964 212,926 308 4,878 |

136,031 91,788 44,243 28,400 231,003 41,993 183,887 292 4,831 |

131,898 86,738 45,160 0 301,105 42,205 249,838 3,905 5,157 |

| 자산총계 | 392,021 | 395,434 | 433,003 |

| [유동부채] [비유동부채] |

163,839 38,253 |

214,738 30,545 |

228,547 33,761 |

| 부채총계 | 202,092 | 245,283 | 262,308 |

| [자본금] [자본잉여금] [자본조정] [기타포괄손익누계액] [이익잉여금] |

70,953 341,407 (305,864) 54,933 28,500 |

70,915 346,718 (307,097) 44,926 (5,311) |

70,915 346,718 (307,097) 62,476 (2,317) |

| 자본총계 | 189,929 | 150,151 | 170,695 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| |

2022.01.01~ 2022.12.31 |

2021.01.01~ 2021.12.31 |

2020.01.01~ 2020.12.31 |

| 매출액 영업이익(영업손실) 계속사업이익(계속사업손실) 중단사업손익 당기순이익(당기순손실) (단위 : 원) 주당순이익(주당순손실) (단위 : 원) |

174,916 10,861 15,858 - 15,858 559 |

133,489 (8,014) (8,454) - (8,454) (298) |

226,484 1,607 2,799 - 2,799 99 |

| ※ 본 재무제표는 주주총회 승인 전 재무재표로 2023년 3월 31일에 개최예정인 제22기 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. |

2. 연결재무제표

|

연결 재무상태표 |

|

제 22 기 2022.12.31 현재 |

|

제 21 기 2021.12.31 현재 |

|

제 20 기 2020.12.31 현재 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

165,093,772,307 |

182,389,805,124 |

152,537,363,125 |

|

현금및현금성자산 |

29,656,422,201 |

61,113,803,514 |

58,390,001,507 |

|

기타금융자산 |

23,046,320,150 |

10,790,218,445 |

3,561,624,000 |

|

매출채권 |

35,584,067,995 |

19,650,320,777 |

23,351,383,254 |

|

미청구공사채권 |

25,000,000 |

1,833,197,301 |

4,127,957,124 |

|

재고자산 |

70,980,972,615 |

52,868,824,483 |

56,957,772,046 |

|

선급금 |

1,259,776,235 |

5,067,209,929 |

1,544,052,992 |

|

선급비용 |

302,689,058 |

286,115,629 |

97,304,234 |

|

기타수취채권 |

3,922,843,072 |

2,329,489,977 |

4,420,646,389 |

|

기타유동자산 |

150,000,000 |

||

|

미수법인세환급액 |

78,680,981 |

43,663,269 |

86,621,579 |

|

유동파생상품자산 |

6,961,800 |

||

|

매각예정비유동자산 |

87,000,000 |

28,400,000,000 |

|

|

비유동자산 |

251,197,221,545 |

248,016,925,032 |

314,825,982,628 |

|

기타비유동금융자산 |

2,000,000 |

2,000,000 |

839,931,444 |

|

당기손익-공정가치측정금융자산 |

52,000,000 |

52,000,000 |

52,000,000 |

|

기타비유동수취채권 |

2,020,673,734 |

2,537,092,563 |

2,937,565,383 |

|

장기매출채권 |

2,274,306,461 |

2,387,272,497 |

2,262,201,557 |

|

유형자산 |

241,806,460,968 |

239,141,451,494 |

304,824,509,097 |

|

무형자산 |

4,387,144,388 |

3,897,108,478 |

3,909,775,147 |

|

비유동파생상품자산 |

394,973,040 |

||

|

순확정급여자산 |

259,662,954 |

||

|

자산총계 |

416,290,993,852 |

430,406,730,156 |

467,363,345,753 |

|

부채 |

|||

|

유동부채 |

184,789,558,770 |

244,851,204,057 |

258,518,954,795 |

|

매입채무 |

18,136,546,427 |

21,843,075,651 |

15,020,069,766 |

|

유동리스부채 |

884,789,063 |

1,124,311,170 |

1,031,636,094 |

|

선수금 |

42,838,410,471 |

38,382,871,545 |

33,190,580,933 |

|

미지급금 |

8,443,678,349 |

12,770,093,779 |

9,986,050,081 |

|

미지급비용 |

9,056,433,079 |

10,762,476,453 |

14,438,234,125 |

|

유동성사채 |

15,600,000,000 |

64,970,000,000 |

100,652,585,083 |

|

단기차입금 |

80,976,875,305 |

78,390,036,843 |

67,856,729,985 |

|

기타유동부채 |

343,563,874 |

3,396,401,833 |

3,569,252,149 |

|

미지급법인세 |

150,736,932 |

||

|

충당부채 |

8,509,262,202 |

13,207,664,583 |

12,623,079,647 |

|

유동파생상품부채 |

4,272,200 |

||

|

비유동부채 |

39,365,321,187 |

31,594,263,959 |

34,924,475,046 |

|

비유동리스부채 |

2,633,078,817 |

832,237,510 |

1,564,144,223 |

|

장기미지급금 |

2,000,134,594 |

1,911,406,792 |

552,176,496 |

|

장기충당부채 |

128,965,123 |

301,832,862 |

2,526,907,885 |

|

이연법인세부채 |

34,514,517,655 |

28,537,749,568 |

29,279,234,730 |

|

순확정급여부채 |

88,624,998 |

11,037,227 |

1,002,011,712 |

|

부채총계 |

224,154,879,957 |

276,445,468,016 |

293,443,429,841 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

192,136,113,895 |

153,961,262,140 |

173,919,915,912 |

|

자본금 |

70,952,605,000 |

70,914,940,000 |

70,914,940,000 |

|

자본잉여금 |

338,320,361,213 |

343,631,019,745 |

343,631,019,745 |

|

자본조정 |

(305,864,128,603) |

(307,096,716,343) |

(307,096,716,343) |

|

기타포괄손익누계액 |

64,554,584,366 |

54,546,726,607 |

72,097,051,767 |

|

이익잉여금(결손금) |

24,172,691,919 |

(8,034,707,869) |

(5,626,379,257) |

|

자본총계 |

192,136,113,895 |

153,961,262,140 |

173,919,915,912 |

|

부채와자본총계 |

416,290,993,852 |

430,406,730,156 |

467,363,345,753 |

|

연결 포괄손익계산서 |

|

제 22 기 2022.01.01 부터 2022.12.31 까지 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

수익(매출액) |

179,328,152,621 |

137,403,818,447 |

247,959,833,753 |

|

매출원가 |

150,274,053,371 |

121,691,317,112 |

220,242,415,229 |

|

매출총이익 |

29,054,099,250 |

15,712,501,335 |

27,717,418,524 |

|

판매비와관리비 |

17,711,956,675 |

23,744,758,414 |

25,398,003,568 |

|

영업이익(손실) |

11,342,142,575 |

(8,032,257,079) |

2,319,414,956 |

|

기타수익 |

9,761,604,956 |

18,506,114,632 |

11,233,226,946 |

|

기타비용 |

24,000,530 |

6,480,734,691 |

11,721,925,622 |

|

금융수익 |

5,769,418,976 |

5,607,537,386 |

3,729,220,051 |

|

금융비용 |

11,182,348,927 |

11,725,672,538 |

15,756,835,476 |

|

법인세비용차감전순이익(손실) |

15,666,817,050 |

(2,125,012,290) |

(10,196,899,145) |

|

법인세비용 |

569,249,385 |

2,685,492,895 |

(11,300,285,149) |

|

계속영업이익(손실) |

15,097,567,665 |

(4,810,505,185) |

1,103,386,004 |

|

중단영업이익(손실) |

(953,630,721) |

(3,017,932,355) |

|

|

당기순이익(손실) |

14,143,936,944 |

(7,828,437,540) |

1,103,386,004 |

|

기타포괄손익 |

22,760,662,071 |

(12,130,216,232) |

42,801,605,824 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

427,843,603 |

3,875,023 |

1,600,682,583 |

|

해외사업장환산손익 |

65,403 |

267,023 |

1,601,627,900 |

|

파생상품평가손익 |

427,778,200 |

3,608,000 |

|

|

재분류조정 |

(945,317) |

||

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

22,332,818,468 |

(12,134,091,255) |

41,200,923,241 |

|

순확정급여부채의 재측정요소 |

355,545,621 |

(1,915,216) |

23,808,207 |

|

유형자산재평가이익잉여금 |

21,977,272,847 |

(12,132,176,039) |

41,177,115,034 |

|

총포괄이익(손실) |

36,904,599,015 |

(19,958,653,772) |

43,904,991,828 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

14,143,936,944 |

(7,828,437,540) |

1,103,386,004 |

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

36,904,599,015 |

(19,958,653,772) |

43,904,991,828 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

499 |

(276) |

39 |

|

계속영업기본주당이익(손실) (단위 : 원) |

532 |

(170) |

|

|

중단영업기본주당이익(손실) (단위 : 원) |

(33) |

(106) |

|

|

희석주당이익(손실) (단위 : 원) |

499 |

(276) |

39 |

|

계속영업희석주당이익(손실) (단위 : 원) |

532 |

(170) |

|

|

중단영업희석주당이익(손실) (단위 : 원) |

(33) |

(106) |

|

연결 자본변동표 |

|

제 22 기 2022.01.01 부터 2022.12.31 까지 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

자본 합계 |

|||||||

|

자본금 |

자본잉여금 |

자본조정 |

기타포괄손익누계액 |

이익잉여금(결손금) |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2020.01.01 (기초자본) |

70,204,327,500 |

779,830,851,319 |

(306,396,583,243) |

29,319,254,150 |

(442,953,405,042) |

130,004,444,684 |

130,004,444,684 |

|

|

당기순이익(손실) |

1,103,386,004 |

1,103,386,004 |

1,103,386,004 |

|||||

|

기타포괄손익 |

해외사업환산손익 |

1,601,627,900 |

1,601,627,900 |

1,601,627,900 |

||||

|

재분류조정 |

(945,317) |

(945,317) |

(945,317) |

|||||

|

순확정급여부채의 재측정요소 |

23,808,207 |

23,808,207 |

23,808,207 |

|||||

|

유형자산 재평가 이익 |

41,177,115,034 |

41,177,115,034 |

41,177,115,034 |

|||||

|

파생상품평가손익 |

||||||||

|

출자전환 |

710,612,500 |

(710,612,500) |

||||||

|

주식발행비 |

(10,088,840) |

(10,088,840) |

(10,088,840) |

|||||

|

결손금처리 |

(436,199,831,574) |

436,199,831,574 |

||||||

|

기타거래 |

20,568,240 |

20,568,240 |

20,568,240 |

|||||

|

2020.12.31 (기말자본) |

70,914,940,000 |

343,631,019,745 |

(307,096,716,343) |

72,097,051,767 |

(5,626,379,257) |

173,919,915,912 |

173,919,915,912 |

|

|

2021.01.01 (기초자본) |

70,914,940,000 |

343,631,019,745 |

(307,096,716,343) |

72,097,051,767 |

(5,626,379,257) |

173,919,915,912 |

173,919,915,912 |

|

|

당기순이익(손실) |

(7,828,437,540) |

(7,828,437,540) |

(7,828,437,540) |

|||||

|

기타포괄손익 |

해외사업환산손익 |

267,023 |

267,023 |

267,023 |

||||

|

재분류조정 |

||||||||

|

순확정급여부채의 재측정요소 |

(1,915,216) |

(1,915,216) |

(1,915,216) |

|||||

|

유형자산 재평가 이익 |

(17,554,200,183) |

5,422,024,144 |

(12,132,176,039) |

(12,132,176,039) |

||||

|

파생상품평가손익 |

3,608,000 |

3,608,000 |

3,608,000 |

|||||

|

출자전환 |

||||||||

|

주식발행비 |

||||||||

|

결손금처리 |

||||||||

|

기타거래 |

||||||||

|

2021.12.31 (기말자본) |

70,914,940,000 |

343,631,019,745 |

(307,096,716,343) |

54,546,726,607 |

(8,034,707,869) |

153,961,262,140 |

153,961,262,140 |

|

|

2022.01.01 (기초자본) |

70,914,940,000 |

343,631,019,745 |

(307,096,716,343) |

54,546,726,607 |

(8,034,707,869) |

153,961,262,140 |

153,961,262,140 |

|

|

당기순이익(손실) |

14,143,936,944 |

14,143,936,944 |

14,143,936,944 |

|||||

|

기타포괄손익 |

해외사업환산손익 |

65,403 |

65,403 |

65,403 |

||||

|

재분류조정 |

||||||||

|

순확정급여부채의 재측정요소 |

355,545,621 |

355,545,621 |

355,545,621 |

|||||

|

유형자산 재평가 이익 |

9,580,014,156 |

12,397,258,691 |

21,977,272,847 |

21,977,272,847 |

||||

|

파생상품평가손익 |

427,778,200 |

427,778,200 |

427,778,200 |

|||||

|

출자전환 |

37,665,000 |

1,232,897,040 |

1,270,562,040 |

1,270,562,040 |

||||

|

주식발행비 |

(309,300) |

(309,300) |

(309,300) |

|||||

|

결손금처리 |

(5,310,658,532) |

5,310,658,532 |

||||||

|

기타거래 |

||||||||

|

2022.12.31 (기말자본) |

70,952,605,000 |

338,320,361,213 |

(305,864,128,603) |

64,554,584,366 |

24,172,691,919 |

192,136,113,895 |

192,136,113,895 |

|

|

연결 현금흐름표 |

|

제 22 기 2022.01.01 부터 2022.12.31 까지 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

(20,431,159,379) |

13,475,982,627 |

15,239,525,401 |

|

당기순이익(손실) |

14,143,936,944 |

(7,828,437,540) |

1,103,386,004 |

|

당기순이익조정을 위한 가감 |

678,750,119 |

13,836,094,748 |

11,365,586,382 |

|

영업활동으로인한자산ㆍ부채의변동 |

(35,671,923,811) |

7,204,009,493 |

2,399,741,651 |

|

이자수취(영업) |

387,316,552 |

195,275,357 |

504,087,081 |

|

법인세납부(환급) |

30,760,817 |

69,040,569 |

(133,275,717) |

|

투자활동현금흐름 |

48,086,370,637 |

24,101,301,066 |

22,534,365,619 |

|

유형자산의 취득 |

(9,508,197,959) |

(2,780,727,335) |

(1,538,500,441) |

|

유형자산의 처분 |

2,721,388,800 |

279,942,600 |

5,187,435,286 |

|

무형자산의 취득 |

(758,340,970) |

(1,680,148,074) |

(3,724,798,788) |

|

무형자산의 처분 |

236,363,636 |

915,716,132 |

1,850,310 |

|

연결범위의 변동 |

2,358,494,994 |

204,480,561 |

|

|

기타금융자산의 취득 |

(49,019,800,500) |

(12,079,704,566) |

(500,000,000) |

|

기타금융자산의 처분 |

36,407,456,295 |

5,866,823,950 |

22,178,774,844 |

|

기타유동자산의 취득 |

(200,000,000) |

||

|

기타수취채권의 감소 |

100,000,000 |

202,498,400 |

|

|

기타비유동금융자산의 취득 |

(1,523,444) |

||

|

매각예정비유동자산의 처분 |

65,570,000,000 |

30,600,000,000 |

|

|

정부보조금의 수취 |

1,180,658,194 |

||

|

기타비유동수취채권의 증가 |

(1,069,643,600) |

(4,883,626,400) |

(252,861,542) |

|

기타비유동수취채권의 감소 |

1,048,649,941 |

7,656,045,798 |

3,331,200 |

|

재무활동현금흐름 |

(59,009,849,337) |

(34,854,130,973) |

(4,380,260,181) |

|

사채의 상환 |

(48,370,000,000) |

(35,900,000,000) |

|

|

단기차입금의 증가 |

74,214,732,786 |

11,460,672,394 |

67,966,102,492 |

|

단기차입금의 상환 |

(71,639,636,820) |

(924,777,568) |

(64,000,000,000) |

|

회생채무의 상환 |

(649,268,141) |

||

|

유동성리스부채의 상환 |

(1,526,389,738) |

(1,633,879,435) |

(3,823,024,462) |

|

기타유동부채의 증가 |

56,174,200 |

||

|

주식발행비용 |

(309,300) |

(10,088,840) |

|

|

이자지급 |

(11,744,420,465) |

(7,856,146,364) |

(3,863,981,230) |

|

현금및현금성자산에 대한 환율변동효과 |

(102,743,234) |

649,287 |

(1,212,543) |

|

현금및현금성자산의순증가(감소) |

(31,457,381,313) |

2,723,802,007 |

33,392,418,296 |

|

기초현금및현금성자산 |

61,113,803,514 |

58,390,001,507 |

24,997,583,211 |

|

중단사업으로 분류 |

2,358,494,994 |

204,480,561 |

|

|

기말현금및현금성자산 |

29,656,422,201 |

61,113,803,514 |

58,390,001,507 |

3. 연결재무제표 주석

| 제 22(당) 기 2022년 12월 31일 현재 |

| 제 21(전) 기 2021년 12월 31일 현재 |

| STX중공업 주식회사와 그 종속기업 |

1. 일반적 사항

STX중공업 주식회사(이하 "지배기업")는 한국해양선박데크하우스 외 4개의 종속기업을 연결대상(이하 지배기업과 종속기업을 합하여 '연결회사')으로 하고 STX방지산개발(대련)유한공사 외 3개의 법인을 지분법적용대상으로 하여 연결재무제표를 작성하였습니다.

(1) 지배기업의 개요

지배기업인 STX중공업주식회사는 2001년 6월 15일에 ㈜STX의 디젤엔진소재사업부문이 물적분할 방식에 의하여 분할ㆍ설립되었으며, 선박용 엔진과 산업설비, 플랜트 등의 제작 및 판매를 주요 사업목적으로 하고 있습니다. 지배기업은 경상남도 창원시 성산구 적현로 222에 본점을, 창원시 성산구 남면로와 대구시 달서구 달서대로에 사업장을 보유하고 있습니다. 지배기업은 2009년 5월 중 한국거래소 유가증권시장에 주식을 상장하였습니다. 또한, 지배기업은 2013년 1월 1일을 합병기일로 비공개법인인 (구)STX중공업㈜를 합병하였으며, 사명을 STX메탈㈜에서 STX중공업㈜로 변경하였습니다.

지배기업은 2013년 5월 6일에 채권금융기관 공동관리(자율협약)를 신청하였고, 2013년 9월 12일에 채권금융기관협의회 등과 경영정상화 계획 이행약정(자율협약)을 체결하여 동 약정에 따라 출자전환 등의 경영정상화 계획을 추진하였습니다. 그러나 전방산업인 조선ㆍ해운업의 장기불황 등의 영향으로 채권금융기관협의회는 2016년 7월 22일에 지배기업과의 자율협약 종료를 통지하였으며, 지배기업은 동일자로 서울회생법원에 '채무자 회생 및 파산에 관한 법률'에 따른 회생절차를 진행하였습니다.

서울회생법원은 연결회사가 2018년 11월 2일 변경회생계획 인가 이후 회생담보권 및 회생채권 대부분을 변제하였고, 달리 회생계획의 수행에 지장이 있다고 인정할 만한 자료가 없다고 판단하여 채무자 회생 및 파산에 관한 법률 제 283조 제1항에 따라2019년 2월 12일부로 회생절차 종결 결정을 하였습니다.

한편, 지배기업은 2018년 7월 25일 기준으로 플랜트사업부 및 일부 비영업용 자산을물적분할을 하여, 세아STX엔테크(주)로 분할신설법인을 설립하고, 2018년 8월 1일에 지분 100%를 글로벌세아(주)에 매각하였습니다.

지배기업은 설립 후 수차례의 유상증자와 무상감자 및 출자전환 등을 하였으며, 당기말 현재 주식에 관한 사항은 다음과 같습니다.

| 수권주식수(주) | 발행주식수(주) | 1주당금액(원) | 자본금(백만원) |

|---|---|---|---|

| 700,000,000 | 28,381,042 | 2,500 | 70,953 |

당기말 현재 지배기업의 주주현황은 다음과 같습니다.

| 구 분 | 주주명 | 주식수(주) | 지분율(%) |

| 보통주식 | 피티제이호유한회사 | 13,563,000 | 47.79 |

| 기타 주주 | 14,818,042 | 52.21 | |

| 합 계 | 28,381,042 | 100.00 | |

(2) 종속기업의 개요

보고기간말 현재 연결재무제표 작성대상에 속한 종속기업은 다음과 같습니다.

| 종속기업명 | 소유지분율(%) | 소재지 | 결산월 | 업 종 | |

|---|---|---|---|---|---|

| 당 기 | 전 기 | ||||

| STX HI Malaysia Sdn.Bhd | 100.00 | 100.00 | 말레이시아 | 12월 | 플랜트 건설 및 판매 |

| 한국해양선박데크하우스(*2) | 100.00 | 100.00 | 대한민국 | 12월 | 조선업및선박제작 |

| 한국해양크랭크샤프트 | 100.00 | 100.00 | 대한민국 | 12월 | 기계부품가공 |

| 한국해양서비스 | 100.00 | 100.00 | 대한민국 | 12월 | 조선기자재 판매업 |

| STX에너지솔루션(*1) | 100.00 | 100.00 | 대한민국 | 12월 | 연료전지 제조판매 |

(*1) 2021년 06월 01일 부로 물적분할하여 신설 되었습니다.

(*2) 당기말 현재 청산이 진행 중입니다.

보고기간종료일 현재 연결대상 종속기업의 요약재무정보는 다음과 같습니다.

① 당 기

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당기말 | 당 기 | ||

| 자산총계 | 부채총계 | 매출액 | 당기순손익 | |

| 한국해양선박데크하우스 | 3,303,989 | 358,847 | 30,245,948 | (938,120) |

| 한국해양크랭크샤프트 | 38,380,973 | 26,861,336 | 15,307,327 | (220,481) |

| 한국해양서비스 | 1,040,013 | 520,921 | 2,594,656 | 184,816 |

| STX에너지솔루션 | 4,811,944 | 1,605,460 | 174,710 | (660,021) |

| STX HI Malaysia Sdn. Bhd | 23,490 | 18,246 | - | - |

② 전 기

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 전기말 | 전 기 | ||

| 자산총계 | 부채총계 | 매출액 | 당기순손익 | |

| 한국해양선박데크하우스 | 13,626,997 | 9,743,735 | 29,113,799 | (3,017,907) |

| 한국해양크랭크샤프트 | 35,571,336 | 23,834,359 | 10,268,716 | 388,731 |

| 한국해양서비스 | 1,055,787 | 718,917 | 2,344,204 | (130,967) |

| STX에너지솔루션 | 5,164,762 | 1,279,519 | 592,720 | (789,650) |

| STX HI Malaysia Sdn. Bhd | 23,216 | 17,671 | - | - |

2. 중요한 회계정책

2.1 연결재무제표 작성기준

이 연결재무제표는 한국채택국제회계기준에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

한국채택국제회계기준은 연결재무제표 작성시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다.

연결회사의 연결재무제표는 2023년 3월 8일자 이사회에서 승인되었으며, 2023년3월 31일자 주주총회에서 최종 승인될 예정입니다.

연결재무제표는 매 보고기간 말에 재평가금액이나 공정가치로 측정되는 특정 비유동자산과 금융자산을 제외하고는 역사적 원가주의를 기준으로 작성되었습니다. 역사적원가는 일반적으로 자산을 취득하기 위하여 지급한 대가의 공정가치로 측정하고 있습니다.

2.1.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2022년 1월 1일로 개시하는 회계기간부터 다음의 제 ·개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제 1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 리스이용자는 비슷한 상황에서 특성이 비슷한 계약에 실무적 간편법을 일관되게 적용해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

사업결합 시 인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(5) 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택' : 최초채택기업인 종속기업

·기업회계기준서 제1109호 '금융상품' : 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1041호 '농림어업' : 공정가치 측정

2.1.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(2) 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책 정보를 정의하고 이를 공시하도록 하였습니다. 동 개정 사항은 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 동 개정 사항은 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약’을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 동 기준서는 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 기업회계기준서 제1109호 '금융상품'을 적용한 기업은 조기적용이허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

기준서의 개정으로 기업회계기준서 제1117호를 최초로 적용하는 기업은 비교기간에대해 선택적 분류 조정('overlay')를 적용할 수 있습니다. 이러한 분류 조정은 기업회계기준서 제1117호의 적용범위에 포함되는 계약과 연관성이 없는 금융자산을 포함한 모든 금융자산에 적용할 수 있습니다. 금융자산에 분류 조정을 적용하는 기업은 기업회계기준서 제1109호의 분류와 측정 요구사항을 해당 금융자산에 적용해왔던 것처럼 비교정보를 표시하며며, 이러한 분류 조정은 상품별로 적용할 수 있습니다.

(6) 기업회계기준서 제1001호 '재무제표 표시' - 행사가격 조정 조건이 있는 금융부채 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2.2 회계정책

2.2.1 연결

연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 연결회사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 연결회사가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점에 연결재무제표에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그 밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결회사가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

(2) 관계기업

관계기업은 연결회사가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결회사의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결회사의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결회사에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결회사는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결회사가 적용하는회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

(3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

2.2.2 외화환산

(1) 기능통화와 표시통화

연결회사는 연결재무제표에 포함되는 항목들을 연결회사의 영업활동이 이루어지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 연결회사의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시되어 있습니 다.

(2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다. 비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익인식지분상품으로부터 발생하는 외환차이는 당기손익으로, 매도가능지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다.

2.2.3 금융자산

금융상품은 거래당사자 어느 한쪽에게는 금융자산이 생기게 하고 거래상대방에게 금융부채나 지분상품이 생기게 하는 모든 계약입니다.

1) 금융자산

(가) 최초 인식과 측정

금융자산은 최초 인식 시점에 후속적으로 상각후원가로 측정되는 금융자산, 기타포괄손익-공정가치 측정 금융자산, 그리고 당기손익-공정가치 측정 금융자산으로 분류됩니다.

최초 인식 시점에 금융자산의 분류는 금융자산의 계약상 현금흐름 특성과 금융자산을 관리하기 위한 연결회사의 사업모형에 따라 달라집니다. 유의적인 금융요소가 포함되지 않거나 실무적 간편법을 적용하는 매출채권을 제외하고는, 연결회사는 금융자산을 최초에 공정가치로 측정하며, 당기손익-공정가치로 측정하는 금융자산의 경우가 아니라면 거래원가를 가감합니다. 유의적인 금융요소가 포함되지 않거나 실무적 간편법을 적용하지 않은 매출채권은 기업회계기준서 제1115호에 따라 결정된 거래원가로 측정합니다.

금융자산을 상각후원가 또는 기타포괄손익-공정가치로 측정하기 위해서는 현금흐름이 원리금만으로 구성(SPPI)되어야 합니다. 이 평가는 SPPI 테스트라고 하며, 개별 상품 수준에서 수행됩니다.

금융자산의 관리를 위한 연결회사의 사업모형은 현금흐름을 발생시키기 위해 금융자산을 관리하는 방법과 관련됩니다. 사업모형은 현금흐름의 원천이 금융자산의 계약상 현금흐름의 수취인지, 매도인지 또는 둘 다 인지를 결정합니다.

(나) 후속측정

① 상각후원가 측정 금융자산 (채무상품)

다음의 조건을 충족하는 채무상품은 후속적으로 상각후원가로 측정합니다.

- 계약상 현금흐름을 수취하기 위하여 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유

- 금융자산의 계약조건에 따라 특정일에 원금과 원금잔액에 대한 이자 지급만으로 구성되어 있는 현금흐름이 발생

상각후원가 측정 금융자산은 후속적으로 유효이자율법을 사용하여 측정되며, 손상을인식합니다. 자산의 제거, 변경 또는 손상에서 발생하는 이익과 손실은 당기손익으로인식됩니다.

② 기타포괄손익-공정가치측정항목으로 분류되는 채무상품

다음의 조건을 충족하는 채무상품은 후속적으로 기타포괄손익-공정가치로 측정합니다.

- 계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유

- 금융자산의 계약조건에 따라 특정일에 원금과 원금잔액에 대한 이자 지급만으로 구성되어 있는 현금흐름이 발생

기타포괄손익-공정가치 측정 채무상품에서, 이자수익, 외화환산손익, 그리고 손상 또는 환입은 상각후원가 측정 금융자산과 동일한 방법으로 계산되어 당기손익으로 인식됩니다. 나머지 공정가치 변동부분은 기타포괄손익으로 인식됩니다. 금융자산의제거 시, 기타포괄손익으로 인식한 공정가치 누적 변동분은 당기손익으로 재순환됩니다.

③ 기타포괄손익-공정가치측정항목으로 지정된 지분상품

연결회사는 최초 인식시점에 지분상품에 대한 투자를 기타포괄손익-공정가치 항목으로 지정하는 취소 불가능한 선택을 할 수 있습니다. 만일 지분상품이 단기매매항목이거나 사업결합에서 취득자가 인식하는 조건부 대가인 경우에는 기타포괄손익-공정가치측정항목으로의 지정은 허용되지 아니합니다. 이러한 선택은 금융상품별로 이루어집니다.

이러한 기타포괄손익-공정가치 측정 지분상품에서 발생하는 손익은 당기손익으로 재순환되지 않습니다. 배당은 연결회사가 금융자산의 원가 중 일부를 회수하여 이익을 얻는 경우를 제외하고는, 받을 권리가 확정되었을 때 연결손익계산서에 기타수익으로 인식됩니다. 기타포괄손익-공정가치 측정 지분상품은 손상을 인식하지 않습니다.

④ 당기손익-공정가치 측정 금융자산

상기에서 설명한 상각후원가, 기타포괄손익-공정가치로 측정하지 않는 모든 금융상품은 모든 파생 금융자산을 포함하여 당기손익-공정가치로 측정합니다.

당기손익-공정가치측정금융자산은 매 보고기간말 공정가치로 측정하며, 위험회피관계로 지정된 부분을 제외한 공정가치 변동에 따른 손익을 당기손익으로 인식합니다.

연결회사는 상각후원가 또는 기타포괄손익-공정가치로 측정하는 요구사항을 충족하는 채무상품을 당기손익-공정가치 측정 항목으로 지정한다면 회계불일치를 제거하거나 유의적으로 줄이는 경우에는 해당 채무상품을 당기손익-공정가치 측정 항목으로 지정할 수 있습니다.다만, 이러한 지정은 취소할 수 없습니다.

(다) 금융자산의 제거

금융자산의 현금흐름에 대한 계약상 권리가 소멸하거나, 금융자산을 양도하고 금융자산의 소유에 따른 위험과 보상의 대부분을 다른 기업에게 이전할 때에만 금융자산을 제거하고 있습니다. 만약 금융자산의 소유에 따른 위험과 보상의 대부분을 이전하지도 않고 보유하지도 않으며, 양도한 금융자산을 계속하여 통제하고 있다면, 연결회사는 당해 금융자산에 대하여 지속적으로 관여하는 정도까지 계속하여 인식하고 있습니다. 만약 양도한 금융자산의 소유에 따른 위험과 보상의 대부분을 보유하고 있다면, 연결회사는 당해 금융자산을 계속 인식하고 수취한 대가는 담보 차입으로 인식하고 있습니다.

상각후원가로 측정하는 금융자산을 제거하는 경우, 당해 자산의 장부금액과 수취하거나 수취할 대가의 합계의 차이를 당기손익으로 인식합니다. 기타포괄손익-공정가치로 측정하는 채무상품에 대한 투자를 제거하는 경우 이전에 인식한 손익누계액을 당기손익으로 재분류합니다. 반면에 최초 인식시점에 기타포괄손익-공정가치항목으로 지정한 지분상품에 대한 투자는 이전에 인식한 손익누계액을 당기손익으로 재분류하지 않으나 이익잉여금으로 대체합니다.

(라) 금융자산의 손상

연결회사는 상각후원가나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 투자, 리스채권, 매출채권 및 계약자산과 금융보증계약에 대한 기대신용손실을 손실충당금으로 인식합니다. 기대신용손실은 계약상 수취하기로 한 현금흐름과 연결회사가 수취할 것으로 예상하는 모든 현금흐름의 차이를 최초의 유효이자율로 할인하여 추정합니다. 예상되는 현금흐름은 보유한 담보를 처분하거나 계약의 필수조건인 그 밖의 신용보강으로부터 발생하는 현금흐름을 포함합니다.

기대신용손실의 금액은 매 보고기간에 금융상품의 최초 인식 이후 신용위험의 변동을 반영하여 갱신됩니다. 최초 인식 후 금융자산의 신용위험이 유의적으로 증가하지 않은 경우 연결회사는 금융상품의 기대신용손실을 향후 12개월 내에 발생할 가능성이 있는 채무불이행 사건으로부터 발생하는 신용손실(12개월 기대신용손실)에 해당하는 금액으로 측정합니다. 최초 인식 이후 신용위험이 유의적으로 증가한 경우 손실충당금은 채무불이행 사건이 발생하는 시기와 무관하게 금융삼품의 기대존속기간에 발생할 수 있는 모든 기대신용손실(전체기간 기대신용손실)을 측정합니다.

기타포괄손익-공정가치 측정 채무상품에 대하여, 연결회사는 낮은 신용위험 간편법을 적용합니다. 매 결산일에, 연결회사는 과도한 원가나 노력 없이 이용할 수 있는 합리적이고 뒷받침될 수 있는 모든 정보를 사용하여 채무상품이 낮은 신용위험을 가지고 있다고 고려되는지를 평가합니다. 이러한 평가를 위해서, 연결회사는 채무상품의 내부 신용 등급을 재평가합니다.

연결회사의 기타포괄손익-공정가치 측정 채무상품이 최상위 투자등급에 해당하는 상장 채권만으로 구성되어 있다면 낮은 신용 위험 투자자산으로 평가됩니다. 연결회사의 정책은 이러한 상품을 12개월 기대신용손실로 측정하는 것입니다. 그러나, 최초 인식 이후에 신용위험의 유의적인 증가가 있다면 손실충당금은 전체기간 기대신용손실에 근거하여 산출됩니다. 연결회사는 채무상품의 신용위험이 유의적으로 증가했는지를 결정하고 기대신용손실을 측정하기 위해 신용평가기관의 등급을 사용합니다.

이러한 평가 결과와 상관없이 계약상 지급이 30일을 초과하여 연체되는 경우에는 이를 반증하는 합리적이고 뒷받침될 수 있는 정보가 없다면 금융상품의 신용위험이 최초 인식 이후 유의적으로 증가하였다고 간주합니다.

2) 금융부채

금융부채는 최초 인식 시점에 당기손익-공정가치 측정 금융부채, 대출과 차입, 미지급금 또는 효과적인 위험회피 수단으로 지정된 파생상품으로 적절하게 분류됩니다. 모든 금융부채는 최초에 공정가치로 인식되고, 대여금, 차입금 및 미지급금의 경우에는 직접 관련된 거래원가를 차감합니다.

모든 금융부채는 후속적으로 유효이자율법을 사용하여 상각후원가로 측정하거나 당기손익-공정가치로 측정합니다. 그러나 금융자산의 양도가 제거요건을 충족하지 못하거나 지속적 관여 접근법이 적용되는 경우에 발생하는 금융부채와 발행한 금융보증계약은 아래에 기술하고 있는 특정한 회계정책에 따라 측정됩니다.

(가) 당기손익-공정가치 측정 금융부채

금융부채는 사업결합에서 취득자의 조건부대가이거나 단기매매항목이거나 최초 인식시 당기손익인식항목으로 지정할 경우 당기손익-공정가치측정금융부채로 분류하고 있습니다. 금융부채가 단기간 내에 재매입되는 경우에는 단기매매항목으로 분류됩니다. 이 범주는 또한 기업회계기준서 제1109호에서 정의된 위험회피관계에 있는 위험회피수단으로 지정되지 않은 파생상품을 포함합니다. 또한 분리된 내재파생상품은 위험회피에 효과적인 수단으로 지정되지 않았다면 단기매매항목으로 분류됩니다.

당기손익-공정가치측정금융부채는 공정가치로 측정하며 위험회피관계로 지정된 부분을 제외한 공정가치의 변동으로 인해 발생하는 평가손익은 당기손익으로 인식합니다. 그러나 금융부채를 당기손익-공정가치측정 항목으로 지정하는 경우에 부채의 신용위험 변동으로 인한 금융부채의 공정가치 변동금액은 부채의 신용위험 변동효과를기타포괄손익으로 인식하는 것이 당기손익에 회계불일치를 일으키거나 확대하는 것이 아니라면 기타포괄손익으로 인식합니다. 부채의 나머지 공정가치 변동은 당기손익으로 인식합니다. 기타포괄손익으로 인식된 금융부채의 신용위험으로 인한 공정가치 변동은 후속적으로 당기손익으로 재분류되지 않으며, 대신 금융부채가 제거될 때 이익잉여금으로 대체됩니다.

당기손익-공정가치측정항목으로 지정된 금융보증계약에서 발생한 손익은 당기손익으로 인식합니다.

(나) 상각후원가측정금융부채

금융부채는 사업결합에서 취득자의 조건부대가이거나 단기매매항목이거나 최초 인식시 당기손익인식항목으로 지정할 경우에 해당하지 않는 경우 후속적으로 유효이자율법을 사용하여 상각후원가로 측정됩니다.

유효이자율법은 금융부채의 상각후원가를 계산하고 관련 기간에 걸쳐 이자비용을 배분하는 방법입니다. 유효이자율은 금융부채의 기대존속기간이나 (적절하다면) 더 짧은 기간에 지급하거나 수취하는 수수료와 포인트(유효이자율의 주요 구성요소임), 거래원가 및 기타 할증액 또는 할인액을 포함하여 예상되는 미래현금지급액의 현재가치를 금융부채의 상각후원가와 정확히 일치시키는 이자율입니다.

(다) 금융보증부채

금융보증계약은 채무상품의 최초 계약조건이나 변경된 계약조건에 따라 지급기일에 특정 채무자가 지급하지 못하여 보유자가 입은 손실을 보상하기 위해 발행자가 특정금액을 지급하여야 하는 계약입니다.

금융보증부채는 공정가치로 최초 측정하며, 당기손익인식항목으로 지정되거나 자산의 양도로 인해 발생한 것이 아니라면 다음 중 큰 금액으로 후속 측정하여야 합니다.

- 기업회계기준서 제1109호에 따라 산정한 손실충당금

- 최초 인식금액에서 기업회계기준서 제1115호에 따라 인식한 이익누계액을 차감한 금액

(라) 금융부채의 제거

금융부채는 지급 의무의 이행, 취소, 또는 만료된 경우에 제거됩니다. 기존 금융부채가 대여자는 동일하지만 조건이 실질적으로 다른 금융부채에 의해 교환되거나, 기존 부채의 조건이 실질적으로 변경된 경우에, 이러한 교환이나 변경은 최초의 부채를 제거하고 새로운 부채를 인식하게 합니다. 각 장부금액의 차이는 당기손익으로 인식합니다.

3) 금융상품의 상계

금융자산과 금융부채는 인식한 자산과 부채에 대해 법적으로 집행 가능한 상계 권리를 현재 가지고 있거나, 차액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할의도가 있는 경우에 연결재무상태표에서 상계하여 순액으로 표시됩니다.

2.2.4 파생상품

파생상품은 파생상품계약 체결시점에 공정가치로 최초 인식되며 후속적으로 공정가치로 재측정됩니다. 파생상품을 위험회피수단으로 지정할 경우 위험회피에 효과적이라면 당기손익의 인식시점은 위험회피관계의 특성에 따라 조정됩니다.

2.2.5 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시되고, 재고자산의 단위원가는 월총평균법(미착품은 개별법)으로 결정됩니다.

2.2.6 매각예정비유동자산(또는 처분자산집단)

비유동자산(또는 처분자산집단)은 장부금액이 매각거래를 통하여 주로 회수되고, 매각될 가능성이 매우 높은 경우에 매각예정으로 분류되며, 그러한 자산은 장부금액과 순공정가치 중 적은 금액으로 측정됩니다.

2.2.7 유형자산

토지를 제외한 자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다. 토지는 독립적인 외부평가인이 평가한 금액에 기초하여 공정가치로 측정됩니다. 재평가는 보고기간말에 자산의 장부금액이 공정가치와 중요하게 차이가 나지 않도록 주기적으로 수행하고 있습니다.

자산의 장부금액이 재평가로 인하여 증가된 경우에 그 증가액은 기타포괄손익으로 인식되고 이연법인세를 차감하여 재평가잉여금의 과목으로 자본에 가산됩니다. 그러나 동일한자산에 대하여 이전에 당기손익으로 인식한 재평가감소액이 있다면 그 금액을 한도로 재평가증가액만큼 당기손익으로 인식됩니다. 자산의 장부금액이 재평가로 인하여 감소된 경우에 그 감소액은 당기손익으로 인식되나, 그 자산에 대한 재평가잉여금의 잔액이 있다면 그 금액을 한도로 재평가감소액은 기타포괄손익으로 인식됩니다. 재평가된 금액에 근거한 감가상각액과 최초원가에 근거한 감가상각액의 차이는 재평가잉여금에서 이익잉여금으로 대체됩니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 과 목 | 추정 내용연수 | 과 목 | 추정 내용연수 |

|---|---|---|---|

| 건 물 | 40년 | 차량운반구 | 6~15년 |

| 구축물 | 20년 | 공기구비품 | 6~15년 |

| 기계장치 | 15~20년 | 사용권자산 | 리스잔여지급기간 |

연결회사는 매 회계연도 말에 유형자산의 감가상각방법, 잔존가치와 경제적 내용연수를 검토하여 필요한 경우 조정하고, 자산의 장부금액이 추정 회수가능액을 초과하는 경우 자산의 장부금액을 회수가능액으로 조정하고 있습니다. 자산의 처분손익은 처분대가와 자산의 장부금액의 차이로 결정되며, 연결손익계산서의 "기타수익" 및 "기타비용"으로 표시됩니다.

유형자산 항목과 관련하여 자본에 계상된 재평가잉여금은 그 자산이 제거될 때 이익잉여금으로 대체됩니다.

2.2.8 차입원가

적격자산을 취득 또는 건설하는데 발생한 차입원가는 해당 자산을 의도된 용도로 사용할 수 있도록 준비하는 기간 동안 자본화되고, 적격자산을 취득하기 위한 특정목적차입금의 일시적 운용에서 발생한 투자수익은 당 회계기간 동안 자본화 가능한 차입원가에서 차감됩니다. 기타 차입원가는 발생기간에 비용으로 인식됩니다.

2.2.9 정부보조금

정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식됩니다. 자산관련보조금은 자산의 장부금액을 계산할 때 차감하여 표시되며, 수익관련보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시됩니다.

2.2.10 무형자산

무형자산은 역사적 원가로 최초 인식되고, 원가에서 상각누계액과 손상차손누계액을차감한 금액으로 표시됩니다.

내부적으로 창출한 무형자산인 소프트웨어 개발비는 기술적 실현가능성, 미래경제적효익 등을 포함한 자산 인식요건이 충족된 시점 이후에 발생한 지출금액의 합계입니다. 회원권은 이용 가능 기간에 대하여 예측가능한 제한이 없으므로 내용연수가 한정되지 않아 상각되지 않습니다. 한정된 내용연수를 가지는 다음의 무형자산은 추정내용연수동안 정액법으로 상각됩니다.

| 과 목 | 추정 내용연수 | 과 목 | 추정 내용연수 |

|---|---|---|---|

| 개발비 | 5년 | 소프트웨어 | 5년 |

| 산업재산권 | 5~10년 | 기타의무형자산 | 10~20년 |

2.2.11 투자부동산

임대수익이나 투자차익을 목적으로 보유하고 있는 부동산은 투자부동산으로 분류됩니다. 투자부동산은 최초 인식시점에 원가로 측정되며, 최초 인식 후에는 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액으로 표시됩니다. 투자부동산 중 토지를 제외한 투자부동산은 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 과 목 | 추정 내용연수 | 과 목 | 추정 내용연수 |

|---|---|---|---|

| 건물 | 40년 | 구축물 | 20년 |

2.2.12 비금융자산의 손상

내용연수가 비한정인 무형자산에 대하여는 매년, 상각대상 자산에 대하여는 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다.

2.2.13 채무의 조정

연결회사는 차입금의 일부를 출자전환하고 일부는 이자율 조정 및 원금상환을 유예하여 채무의조건을 변경했습니다. 출자전환으로 채권자에게 발행된 주식은 해당 주식의 공정가치로 측정되고 소멸된 차입금의 장부금액과 발행된 주식의 공정가치의 차이는 당기손익으로 인식됩니다. 채무의 이자율 조정 및 원금상환의 조건 변경 후의현금흐름을 최초 채무발생시점의 시장이자율로 할인한 현재가치와 장부가액의 차이가 10% 이상인 경우에는 채무의 실질적인 조건변경에 해당하므로 기존의 채무 장부금액은 제거되고 조건변경시점의 시장이자율로 할인한 공정가치가 새로운 부채로 인식됩니다. 기존 채무의 장부금액과 새로운 부채의 공정가치의 차이는 당기손익으로 인식됩니다. 당초 채무발생시점의 시장이자율로 할인한 현금흐름의 현재가치와 장부금액과의 차이가 10% 미만인 경우 해당 차이는 차입금의 유효이자율을 조정하여 잔여기간에 걸쳐 연결손익계산서에 인식됩니다.

2.2.14 충당부채

충당부채는 의무를 이행하기 위하여 예상되는 지출액의 현재가치로 측정되며, 시간경과로 인한 충당부채의 증가는 이자비용으로 인식됩니다.

2.2.15 당기법인세 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성됩니다. 법인세는 기타포괄손익이나 자본에 직접 인식된 항목과 관련된 금액은 해당 항목에서 직접 인식하며, 이를 제외하고는 당기손익으로 인식됩니다. 법인세비용은 보고기간말 현재 제정됐거나 실질적으로 제정된 세법을 기준으로 측정됩니다.