|

|

대표이사등의확인서명파일 |

사 업 보 고 서

(제 22 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 3월 21일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 현대글로비스 주식회사 |

| 대 표 이 사 : | 이 규 복 |

| 본 점 소 재 지 : | 서울특별시 성동구 왕십리로 83-21 |

| (전 화) 02-6191-9114 | |

| (홈페이지) http://www.glovis.net | |

| 작 성 책 임 자 : | (직 책) 기획재경사업부장 (성 명) 유 병 각 |

| (전 화) 02-6191-9121 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서명파일 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

가-1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 52 | 4 | - | 56 | 7 |

| 합계 | 52 | 4 | - | 56 | 7 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-2. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Chengdu Glovis Supply Chain Management Co., Ltd. | 법인 설립 |

| Hyundai Glovis Logistics Thailand Co. Ltd | 법인 설립 | |

| Greater Erie Auto Auction LLC | 법인 인수 | |

| Glovis EV logistics America, LLC | 법인 설립 | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 명칭

당사의 명칭은『현대글로비스 주식회사』이고, 영문명은『HYUNDAI GLOVIS Co.,Ltd.』입니다.

다. 설립일자 등

당사는 현대자동차 그룹의 물류 통합에 따른 효율성 추구를 위하여 2001년 2월 22일 설립되었습니다. 이후 자동차 전문 물류기업으로 성장을 거듭하였으며 2005년 12월 26일, 유가증권시장에 상장되었습니다.

라. 본사의 주소 등

주 소 : 서울시 성동구 왕십리로 83-21

대표전화 : 02-6191-9114

홈페이지 : http://www.glovis.net

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요사업의 내용

당사가 영위하는 사업은 종합물류업과 유통판매업, 해운업입니다. 종합물류업은 고객의 화물에 대한 운송 서비스를 제공하는 사업으로 국내물류와 해외물류로 구분되며, 유통판매업은 CKD부품 공급 사업, 도매형태의 중고차 경매와 수출을 하는 중고차사업, 원자재 수출입 및 중계무역을 하는 트레이딩사업으로 구분됩니다. 해운업은 선박을 이용한 화물 운송 사업으로 완성차 운송과 벌크 운송으로 구분됩니다. 당기말 연결기업의 매출액 대비 매출비중은 종합물류업 35.12%, 유통판매업 47.94%, 해운업 16.94%이며, 연결기업의 주요 매출처는 현대자동차(주)와 기아(주)입니다.

※ 주요사업에 대한 상세내용은 'Ⅱ. 사업의 내용'을 참조해 주시기 바랍니다

사. 신용평가에 관한 사항

2022년 12월 31일 현재, 전문기관으로부터 받은 신용평가 내역은 다음과 같습니다.

(1) 신용평가

| 평가일 | 평가대상 유가증권 등 |

신용등급 | 평가회사 |

|---|---|---|---|

| 2022-09-21 | 기업신용등급 (ICR) |

BBB+(Stable) | S&P |

| 2022-09-15 |

Baa1(Stable) |

Moody's |

|

| 2022-03-10 |

Baa1(Stable) |

Moody's | |

| 2021-09-02 |

BBB+(Stable) |

S&P |

|

| 2021-03-26 |

Baa1(Stable) | Moody's | |

| 2021-02-23 | Baa1(Negative) | Moody's | |

| 2020-11-03 | BBB+(Negative) | S&P | |

| 2020-09-14 | BBB+(Negative) | S&P | |

| 2020-08-24 | BBB+(Watch Negative) | S&P | |

| 2020-08-06 | Baa1(Negative) | Moody's | |

| 2020-06-30 | BBB+(Watch Negative) | S&P | |

| 2020-06-25 | AA(안정적) | 한국신용평가 | |

| 2020-06-23 | AA(안정적) | NICE 신용평가 | |

| 2020-06-16 | Baa1(Negative) | Moody's | |

| 2020-04-02 | BBB+(Watch Negative) | S&P | |

| 2020-04-01 |

Baa1(Rating Under Review) | Moody's | |

| 2020-02-24 |

Baa1(Negative) |

Moody's |

|

| 2022-05-13 | 회사채 | AA (안정적) |

한국기업평가 |

| 2022-05-03 | AA (안정적) | NICE 신용평가 | |

| 2021-05-14 | AA (안정적) | 한국기업평가 | |

| 2021-05-12 | AA (안정적) |

NICE 신용평가 |

|

| 2020-06-25 |

AA (안정적) |

한국기업평가 |

|

| 2020-06-23 |

AA (안정적) |

NICE 신용평가 |

|

| 2020-02-12 |

AA (안정적) |

NICE 신용평가 |

|

| 2020-01-23 | AA (안정적) |

한국기업평가 |

|

| 2020-01-22 | AA (안정적) |

NICE 신용평가 |

(2) 신용등급 체계

| 유가증권 종류별 |

국내신용등급 체계 |

무디스 (미국) |

S & P (미국) |

부여의미 | 비 고 |

|---|---|---|---|---|---|

|

기업평가 (ICR) |

AAA | Aaa | AAA | 원리금 지급확실성이 최고 수준입니다. | - |

| AA | Aa | AA | 원리금 지급확실성이 매우 높지만, AAA 등급에 비하여 다소 낮은 요소가 있습니다. | ||

| A | A | A | 원리금 지급확실성이 높지만, 장래의 환경변화에 다소의 영향을 받을 가능성이 있습니다. | ||

| BBB | Baa | BBB | 원리금 지급확실성이 있지만, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있습니다. | ||

| BB | Ba | BB | 원리금 지급능력에 당면문제는 없으나, 장래의 안정성면에서는 투기적인 요소가 내포되어 있습니다. | ||

| B | B | B | 원리금 지급능력이 부족하여 투기적입니다. | ||

| CCC | Caa | CCC | 원리금의 채무불이행이 발생할 위험요소가 내포되어 있습니다. | ||

| CC | Ca | CC | 원리금의 채무불이행이 발생할 가능성이 높습니다. | ||

| C | C | C | 원리금의 채무불이행이 발생할 가능성이 지극히 높습니다. | ||

| D | - | D | 현재 채무불이행 상태에 있습니다. |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2005년 12월 26일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

가. 본점소재지 및 그 변동

당사의 본사 소재지는 설립 당시 서울시 용산구 원효로 86이었으며

2007년 1월 1일, 서울시 강남구 테헤란로4길 14로 변경,

2010년 10월 1일, 서울시 강남구 강남대로 362로 변경,

2015년 2월 23일, 서울시 강남구 영동대로 512로 변경,

2016년 5월 23일, 서울시 강남구 테헤란로 301로 변경,

2021년 2월 15일, 서울시 성동구 왕십리로 83-21로 변경

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 03월 23일 | 정기주총 | 기타비상무이사 엘리엇피에스메릴 | 기타비상무이사 얀예빈왕 | 사내이사 정진우 (주1) |

| 2021년 03월 24일 | - | - | 대표이사 김정훈 (주2) |

- |

| 2021년 03월 24일 | 정기주총 | 사내이사 정진우 사외이사 윤윤진 사외이사 이호근 사외이사 조명현 |

사내이사 김정훈 사내이사 김영선 사외이사 길재욱 |

사내이사 전금배 (주3) 사외이사 이동훈 사외이사 김대기 사외이사 김준규 |

| 2020년 03월 19일 | 정기주총 | 사내이사 전금배 | 사외이사 김준규 사외이사 임창규 |

사내이사 구형준 (주4) |

| 2018년 03월 16일 | - | 대표이사 김정훈 (주5) |

- | 대표이사 김경배 (주5) |

| 2018년 03월 16일 | 정기주총 | 사내이사 김정훈 사내이사 김영선 사내이사 구형준 사외이사 길재욱 |

사외이사 이동훈 사외이사 김대기 |

사내이사 김경배 사내이사 김형호 (주6) 사외이사 마상곤 |

(주1) 2022.03.23 - 사내이사 정진우 사임

(주2) 2021.03.24 - 이사회에서 대표이사 김정훈 재선임

(주3) 2021.03.24 - 사내이사 전금배 사임

(주4) 2020.03.19 - 사내이사 구형준 사임

(주5) 2018.03.16 - 이사회에서 대표이사 김정훈 신규선임, 대표이사 김경배 사임

(주6) 2018.03.16 - 사내이사 김경배, 사내이사 김형호 사임

※ 당사의 이사회는 보고서 작성 기준일 2022년 12월 31일 현재 총 9명으로 대표이사를 포함한 2명의 사내이사(김정훈, 김영선)와 2명의 기타비상무이사(얀예빈왕, 엘리엣피에스메릴), 5명의 사외이사(임창규, 길재욱, 윤윤진, 이호근, 조명현)로 구성되어 있습니다.

※ 상법 제542조의11 제1항에 따라 당사는 자산총액 2조원 이상 상장회사로 감사위원회 의무 설치 대상 법인이며, 당사 감사위원회는 전원 사외이사(4인)로 구성되어 있습니다.

※ 공시서식 작성 기준일(2022.12.31) 이후 변경사항

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023년 01월 26일 | - | 대표이사 이규복(주1) | - | 대표이사 김정훈(주1) |

| 2023년 01월 26일 | 임시주총 | 사내이사 이규복 | - | 사내이사 김정훈(주2) |

(주1) 2023.01.26 - 이사회에서 대표이사 이규복 신규선임, 대표이사 김정훈 사임

(주2) 2023.01.26 - 사내이사 김정훈 사임

다. 상호의 변경

2001년 2월 22일 한국로지텍 주식회사로 설립되어 2003년 6월 20일에 글로비스 주식회사로 상호 변경되었고 2011년 3월 11일, 제10기 정기주주총회에서 정관 일부변경 승인을 받아 현대글로비스 주식회사로 상호 변경을 하였습니다.

라. 경영활동과 관련된 중요한 사실

[2018년]

- 반부패경영시스템(ISO 37001)획득

- 상생협력펀드 운영 개시

- 종합 물류 연구소 출범

- 포장기술연구소, 국제공인시험기관으로 인정

- 국내 최초 시베리아 횡단철도 정기 급행 화물열차 운영

- 4년 연속 '다우존스 지속가능경영지수' 아시아퍼시픽/코리아지수 편입

- '2018 그린경영대상' 대상 수상

- 중고차 경매 출품 100만대 돌파

- 의료기기품질경영시스템(ISO 13485) 획득

[2019년]

- 중국 선전 지사 설립

- 신흥 물류시장 개척 '글로벌 파이니어' 운영

- 러시아 블라디보스토크 사무소 설립

- 유럽 현지 선사와 합자회사 '스테나-글로비스' 설립

- 중국 최대 민영 자동차 물류 '창지우' 그룹과 업무협약

- 미국 트럭운송 자회사 설립(아메리카 법인의 자회사)

- 베트남 법인 설립

- 중국 충칭 지사 설립

- 5년 연속 '다우존스 지속가능경영지수' 편입

- 국내 최초 친환경 냉장냉동 물류 체계 구축

- 30만톤급 초대형 원유운반선 'V. Progress'호 명명식 개최

- 중국 렌허물류와 완성차 물류 합자회사 설립

- 미국 필라델피아항 차 전용부지 확충

- 한전과 전기상용창 충전 인프라 구축 MOU 체결

- 중국 '창지우'그룹과 중고차, 해운 합자사 설립

[2020년]

- 로봇업무자동화(RPA) 도입

- 클라우드 중고차 경매 '오토벨 스마트옥션' 론칭

- aT 칭다오 물류센터 운영 사업자로 선정

- 전 임직원 대상 비대면 협업 시스템 도입

- 폭스바겐 그룹과 장기 해상 운송 계약

- 인천공항공사와 스마트주차시스템 구축 MOU 체결

- 로봇 개발사와 자율주행 이동로봇 생활물류 서비스 업무협약

- 유럽 해운그룹 '윌. 윌헬름센'과 가스운반선 및 해운환경 변화 공동대응 MOU 체결

- 태국 최대 기업 CP그룹과 전기 트럭 투입 시범사업 양해각서 체결

- 카자흐스탄 음료 제조/판매 기업 RG 브랜즈 운송 사업 계약

- 하이넷 외 4개사와 '수소차용 수소 유통산업 발전을 위한 양해각서' 체결

- 현대중공업그룹과 상업용 액화수소운반선 기본 설계 도면 '기본 인증' 획득

- 2년 연속 '그린경영대상ㆍ안전경영대상' 동시 수상

- 6년 연속 '다우존스 지속가능경영지수' 편입

- '우수 선/화주 기업 인증제도' 1등급 인증 획득

- SSG닷컴과 국내 최초 콜드체인 전기차 배송 실시

[2021년]

- 울산항만공사와 베트남 복합물류센터 구축 MOU 체결

- 국내 최초 '전기차 사용후 배터리 운송 설비' 특허 취득

- 중국 최대 민영 물류그룹 '창지우'와 중국-유럽 철도 운송 브랜드

'ECT(Euro China Train)' 론칭

- 글로벌 선사 최초 전기차 맞춤형 해상운송 솔루션 구축

- 중소 협력사 거래대금 현금 지급 방식 결정

- 200억원 규모 물류나눔펀드 조성, 협력사 산업재해 예방활동 및 코로나 극복 지원

- 한국무역협회와 '중소기업 해상운송 지원 협력' 업무협약 체결

- 원자재 트레이딩 기업 '트라피구라'와 암모니아 및 LPG 해상운송 계약 체결

- 친환경 신사업 브랜드 'ECOH(에코)' 론칭

- 글로벌 산업용 가스 회사 '에어프로덕츠'와 '액화 및 청정수소 공급망 구축' 양해각서

체결

- 국내 물류기업 최초 'DJSI 월드 지수' 편입

- 독일 BLG그룹과 합자회사 설립, 브레머하펜항 내 전용 선적 인프라 구축

[2022년]

- 중국 철도 물류사업 위한 청두법인(성도 글로비스) 설립

- 온라인 중고차 중개 플랫폼 '오토벨' 론칭

- 2021 CDP(Carbon Disclosure Project, 탄소정보공개 프로젝트) 기후변화 대응 평가

리더십 A등급/탄소경영 아너스 클럽 2년 연속 획득

- 쏘카와 스마트 솔루션 기반 신사업 제휴 MOU 체결

- 완성차 해상운송 맞춤형 화재 대응 시스템 구축

- 우드사이드와 LNG 운송 최대 15년 장기계약 체결, 액화천연가스 운송 사업 진출

- ICT 기반 '스마트 물류 솔루션' 사업 추진

- 아세안 시장 공략을 위한 태국법인(글로비스 로지스틱스 타일랜드) 설립

- 태국 재계 1위 CP그룹과 MOU 체결(현지 친환경 물류 협업)

- 2조 1881억원 규모 사상 최대 완성차 해상운송 계약 체결

- 인천국제공항공사와 스마트물류센터 건설 및 운영 MOU 체결

- 미국 중고차 경매장 운영 업체 GEAA(Greater Erie Auto Auction) 인수, 현지 중고차

경매 사업 진출

- 말레이시아 라이온 그룹과 MOU 체결(글로벌 사업 및 스마트 물류 솔루션 분야 협업)

마. 주요종속회사의 연혁

(1) 글로비스 아메리카

① 회사의 본점소재지 및 그 변경

소재지 : 17305 Von Karman Ave Ste 200 Irvine, CA 92614

※공시대상기간(5년) 변동사항 없음.

② 경영진의 중요한 변동

2018년 12월 7일 : CEO 변경등록 : 정진우

2020년 2월 19일 : CEO 변경등록 : 고봉정

2022년 9월 1일 : CEO 변경등록 : Scott

③ 상호의 변경

상호 : Glovis America, Inc.

※공시대상기간(5년) 변동사항 없음.

④ 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

2019년 5월 미국 트럭운송 자회사 GET 설립

2019년 12월 미국 트럭운송 자회사 GET Freight 설립

2020년 12월 미국 완성차운송 자회사 Extreme 인수

2022년 7월, 미국 중고차경매사 GEAA 인수

(2) 글로비스 유럽

① 회사의 본점소재지 및 그 변경

2019년 3월 7일 : Hyundai Building 2 Fl. Kaiserleipromenade 5, 63067

Offenbach am Main

2021년 8월 2일 : Sky Eschborn Bldg. 3F-4F, Frankfurter Straße 60-68,

65760 Eschborn, Germany

② 경영진의 중요한 변동

2019년 5월 10일 : 법인장 변경등록 : 박찬줄

2020년 2월 19일 : 법인장 변경등록 : 공태윤

2020년 12월 29일 : 법인장 변경등록 : 주일학

③ 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

2021년 5월 12일 : 폴란드 소재 CHANGJIU LOGISTICS SP. Z O.O. W ORGANIZACJI에

아담폴S.A 지분 30% 매각

(3) 북경 글로비스

① 회사의 본점소재지 및 그 변경

2019년 5월 29일 : 북경시 순의구 남법신진 초각장가 9호원

② 경영진의 중요한 변동

2021년 1월 21일 : CEO 변경등록 : 전금배

2022년 2월 9일 : CEO 변경등록 : 서상석

③ 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

2020년 2월 10일 : 강소격련물류유한공사(강소격련 글로비스) 합자회사 설립

[지분 51% 참여, 지분법 대상]

2020년 3월 3일 : 광서격라유시장구이수차경영유한공사(글로비스장구 중고차) 합자회사 설립 [지분 51% 참여, 연결 대상]

2020년 4월 1일 : 장구격라유시(상해)항운유한공사(장구글로비스 해운) 합자회사 설립

[지분 49% 참여, 지분법 대상]

2022년 2월 7일 : 성도공응련관리유한공사(성도 글로비스) 설립

[북경격라유시저운유한공사(북경 글로비스) 100% 단독출자]

(4) 글로비스 인도

① 회사의 본점소재지 및 그 변경

2020년 1월 20일 : Old No. 109, New No. 50, Mannur Vilage, Sriperumbudur Taluk,

Kanchipuram District, Tamil Nadu - 602105

② 경영진의 중요한 변동

2018년 2월 15일 : 법인장 변경등록 : 박태영

2020년 2월 18일 : 법인장 변경등록 : 최은태

2022년 3월 4일 : 법인장 변경등록 : 김병수

(5) 글로비스 체코

① 회사의 본점소재지 및 그 변경

소재지 : Frydek-Mistek, tr. T. G. Masaryka 1108, PSC 73801

※공시대상기간(5년) 변동사항 없음.

② 경영진의 중요한 변동

2019년 7월 25일 : 법인장 변경등록 : 변석원

2022년 1월 14일 : 법인장 변경등록 : 김건우

③ 상호의 변경

상호 : HGCZ(Hyundai Glovis Czech Republic s.r.o.)

※공시대상기간(5년) 변동사항 없음.

(6) 글로비스 아난타푸르

① 회사의 본점소재지 및 그 변경

2019년 8월 1일 : Consolidation Center, SY. NO.347-9, 373-5, 517, 612-4,

KIA Site, SF No.146-2, Erramanchi Village, Penukonda Mandal,

Anantapur, Andhra Pradesh-515110, India

② 경영진의 중요한 변동

2018년 2월 15일 : 법인장 변경등록 : 박태영

2018년 3월 6일 : 법인장 변경등록 : 김진영

③ 법인설립 및 상호의 등록

상호 : Glovis India Anantapur Private Limited

※공시대상기간(5년) 변동사항 없음.

④ 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

2018년 3월 19일 : Andhra Pradesh 주정부와 투자인센티브 계약체결

2019년 7월 31일 : Kia Motors India 양산개시로 생산물류 본격 참여개시

2020년 6월 22일 : KMI 수출용 CKD 유통사업 참여개시

(7) 글로비스 멕시코

① 회사의 본점소재지 및 그 변경

소재지 : Carretera Pesqueria - Los Ramones km 13-15, int 13, Pesqueria, NL, CP 66679※공시대상기간(5년) 변동사항 없음.

② 경영진의 중요한 변동

2020년 1월 3일 : CEO 변경등록 : 김용근

③ 상호의 변경

상호 : Hyundai Glovis Mexico S de RL de CV

※공시대상기간(5년) 변동사항 없음.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제22기 (2022년말) |

제21기 (2021년말) |

제20기 (2020년말) |

제19기 (2019년말) |

제18기 (2018년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 37,500,000 | 37,500,000 | 37,500,000 | 37,500,000 | 37,500,000 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 18,750,000,000 |

18,750,000,000 |

18,750,000,000 |

18,750,000,000 |

18,750,000,000 |

|

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 18,750,000,000 |

18,750,000,000 |

18,750,000,000 |

18,750,000,000 |

18,750,000,000 |

※당사는 최근 5년간 자본금 변동사항이 없습니다

4. 주식의 총수 등

가. 주식의 총수

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 37,500,000 | - | 37,500,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 37,500,000 | - | 37,500,000 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 37,500,000 | - | 37,500,000 | - | |

나. 자기주식 취득 및 처분 현황

당사는 공시 대상 기간 중 자기주식 취득 및 처분 내역이 없습니다.

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

다. 종류주식 발행 현황

당사는 종류주식 발행 내역이 없습니다.

5. 정관에 관한 사항

가. 사업보고서에 첨부된 정관의 최근 개정일

- 2022년 3월 23일

나. 정관 변경 안건이 정기주주총회 안건에 포함되었는지 여부

- 2023년 3월 29일 개최 예정인 제22기 정기주주총회에서 아래와 같이 정관 일부 개정의 건이 포함되어 있습니다.

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|

제2조 (목적) 이 회사는 다음 사업을 영위함을 목적으로 한다. 1. ~ 57. (생략) 58. 기타 위 각항에 관련된 부대사업 일체 및 투자 |

제2조 (목적) 1. ~ 57. (현행과 동일) 58. 전기공사업(신설) 60. 기타 위 각항에 관련된 부대사업 일체 및 투자 |

- 신규사업 진행을 위한 사업목적 추가 |

| 제44조 (이익의 배당) ① 이익배당금은 매결산기말 현재의 주주명부에 등록된 주주 또는 등록질권자에게 이를 지급한다. 단, 사업년도 개시일로부터 3월, 6월 및 9월 말일의 주주에게 이사회 결의로써 금전으로 이익을 배당할 수 있다. ② 이익의 배당은 금전과 주식으로 할 수 있다. 단, 이익의 배당을 주식으로 하는 경우 배당은 주식의 액면액으로 하며, 회사가 수종의 주식을 발행한 때에는 각각 그와 같은 종류의 주식으로 할 수 있다. ③ 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다. ④ 제③항의 시효의 완성으로 인한 배당금은 이 회사에 귀속한다. |

제44조 (이익의 배당) ① 이익배당금은 이사회 결의로 배당을 받을 주주를 확정하기 위한 기준일을 정할 수 있으며, 기준일 현재의 주주명부에 등록된 주주 또는 등록질권자에게 이를 지급한다. ②사업년도 개시일로부터 3월, 6월 및 9월 말일의 주주에게 이사회 결의로써 금전으로 이익을 배당할 수 있다. ③ 이익의 배당은 금전과 주식으로 할 수 있다. 단, 이익의 배당을 주식으로 하는 경우 배당은 주식의 액면액으로 하며, 회사가 수종의 주식을 발행한 때에는 각각 그와 같은 종류의 주식으로 할 수 있다. ④ 배당금의 지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다. ⑤ 제④항의 시효의 완성으로 인한 배당금은 이 회사에 귀속한다. |

- 배당절차 개선 사항 반영 |

| 부칙 제3조 (시행일자) 본 개정 정관은 제21기 사업년도에 관한 정기주주총회에서 결의한 날로부터 시행한다. |

부칙 제3조 (시행일자) 본 개정 정관은 제22기 사업년도에 관한 정기주주총회에서 결의한 날로부터 시행한다. |

- |

다. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 23일 | 제21기 정기주주총회 | ㆍ사업목적 추가 - 수소ㆍ암모니아 발전사업 및 탄소 중립 관련 부대사업 |

- 신규사업 진행을 위한 목적 추가 |

| 2021년 03월 24일 | 제20기 정기주주총회 |

ㆍ사업목적 추가 - 로봇의 제조, 수출입, 유통, 임대, 유지보수 및 관련 서비스업 |

- 신규사업 진행을 위한 목적 추가 |

| 2020년 03월 19일 | 제19기 정기주주총회 |

ㆍ사업목적 추가 - 위험물 저장 및 운반업 |

- 신규사업 진행을 위한 목적 추가 |

II. 사업의 내용

1. 사업의 개요

<사업의 개요>

당사가 영위하는 사업은 종합물류업과 유통판매업, 해운업입니다. 종합물류업은 고객의 화물에 대한 운송 서비스를 제공하는 사업으로 국내물류와 해외물류로 구분되며, 유통판매업은 CKD부품 공급 사업, 도매형태의 중고차 경매와 수출을 하는 중고차사업, 원자재 수출입을 하는 트레이딩사업으로 구분됩니다. 해운업은 선박을 이용한 화물 운송 사업으로 완성차 운송과 벌크 운송으로 구분됩니다. 2022년말 기준 연결 매출액은 총 26조 9,819억원으로 종합물류업 9조 4,769억원(35.12%), 유통판매업 12조 9,341억원(47.94%), 해운업 4조 5,709억원(16.94%)입니다. 당사의 주요 매출처는 현대자동차(주)와 기아(주)입니다.

종합물류업은 경제 전반을 구성하는 물적 요소들의 흐름에 관련된 사업으로, 생산지에서부터 소비지까지의 물품과 정보의 흐름 및 저장이 효율적으로 이루어질 수 있도록 계획, 통제, 실행하는 모든 프로세스를 말합니다. 당사는 고객의 화물에 대한 운송, 보관 및 하역, 물류컨설팅 등 물류 관련 업무를 총괄 담당하고 있습니다. 또한 글로벌 물류 네트워크를 기반으로 첨단 물류정보시스템과 전문 인력을 활용한 One Stop Total Logistics Service를 제공하여 고객의 가치를 극대화하고 있습니다. 당사 종합물류업은 발생지역에 따라 국내물류와 해외물류로 구분되며, 품목에 따라 수출입물류, 완성차물류, 부품물류, 벌크물류 등을 수행하고 있습니다.

유통판매업 내 CKD사업은 Complete Knock Down 즉, 완제품이 아닌 반제품으로 자동차 부품을 수출하는 사업입니다. 해외공장으로부터 국내외 부품에 대한 주문을 접수하여 발주/집하/포장 후 컨테이너 작업, 해상/항공운송을 통하여 현지공장에 납입하는 것으로, 리드타임의 단축과 적시납입체계, 포장품질 유지와 포장 표준화를 통한 물류비 절감이 전략적으로 중요한 요소입니다. 당사의 CKD사업은 현대자동차/기아를 중심으로 해외 완성차 공장의 조립 생산을 위해 자동차부품을 국내외 협력사로부터 발주/조달하여 포장 후 공장까지 통관, 운송, 판매하는 사업으로 부품발주에서 포장, 운송은 물론 현지 재고관리, 즉시납입을 아우르는 종합 유통서비스를 제공하여 현지 공장의 생산성 향상에 기여하고 있습니다.

유통판매업 내 중고차사업은 국내 최대 중고차 경매장 운영과 당사 중고차 거래전문 서비스인 오토벨을 통해 중고차 매입부터 시세 산출, 거래 중개까지 담당하는 사업입니다. 또한, 글로벌 네트워크를 기반으로 중고차 수출 및 해외 중고차 유통까지 사업영역 확장 추진 중에 있습니다. 당사 중고차사업의 주요부문인 경매는 개인/법인들의 신차구입, 렌터카 및 리스 운용 업체들의 자산 매각과 밀접한 연관을 가지고 있으며, 경쟁입찰을 통해 차량을 매각하기 때문에 매도자 입장에서는 매매업체에 개별적으로 매도하는 것보다 경쟁력 있는 가격과 신뢰성 있는 사후 관리를 받을 수 있는 장점이 있습니다. 다년간의 경매장 운영 경험을 바탕으로 중고차 업계와 소비자를 잇는 온라인 거래 중개 플랫폼 오토벨을 통해 중고차 시장의 투명성 확보와 거래 활성화에 이바지하고 있습니다. 유통판매업 내 트레이딩사업은 산업 필수 소재인 알루미늄과 구리 등을 수출입하는 비철금속 트레이딩사업입니다. 당사는 주요 거래선인 중동, 아태 등 신성장 지역에서 원자재를 수입하여 내수 판매 또는 국내 제품을 해외로 수출하고 있습니다. 또한 당사는 기 보유하고 있는 물류 인프라 및 유통 역량을 기반으로 트레이딩사업을 추진하고 있습니다.

해운업은 선박을 이용하여 고객이 원하는 화물을 지정된 장소로 운송하는 서비스 산업이며, 선박 확보를 위한 대규모 자금 투자가 필요한 자본집약적 산업입니다. 당사의 해운사업부문은 자동차선 사업과 벌크선 사업으로 구분됩니다. 자동차선 사업은 PCTC(자동차선, RoRo)를 이용해 승용차, 상용차, 특수차량, 프로젝트 화물(건설중장비, 철도차량) 등을 운송하고 있습니다. 벌크선 사업은 벌크선을 이용한 철광석, 석탄, 곡물 등 Dry Bulk 화물 운송, 탱커선을 이용한 원유, 석유제품, 가스선을 이용한 LNG 등 Wet Bulk 화물 운송을 모두 수행하고 있습니다. 당사의 자동차선 사업은 본사와 해외 네트워크 간의 효율적인 업무협력, 전세계 다양한 항로 개발 및 노선확대를 통해 경쟁력을 지속 강화해오고 있습니다. 이를 바탕으로 현대차그룹 완성차 외에도 글로벌 자동차 제조사(VW, BMW, Daimler, Ford, GM 등) 및 중고차와 프로젝트 중량 화물(현대건설기계, 볼보, 두산)을 수송 중이며, 그 결과 '16년 40% 수준이었던 3자 매출 비중이 '22년말 기준 56% 수준까지 확대되었습니다. 특히 글로벌 선사 최초로 전기차 해상운송 매뉴얼 제작 및 현장 적용을 통해 전기차 운송시장에서도 점유율을 확대해 나가고 있습니다. 벌크선 사업은 고객과의 신뢰를 바탕으로 국내외 우량화주사와 장기계약 위주의 사업전략을 추진하고 있습니다. Dry Bulk는 서부발전, 남동발전, OCP 등 국내외 화주와 Wet Bulk는 현대오일뱅크, GS Caltex 등 국내 대형 정유사와 장기계약 체결 중입니다. '19년 7월에는 노르웨이 Fredriksen 그룹 Flex LNG와의 계약을 통해 LNG선 시장에 진출했으며, '21년 9월 세계 최대 원자재 트레이딩 업체 중 하나인 트라피구라사와 암모니아 및 LPG 운송이 가능한 초대형 가스 운반선 2척에 대한 장기 계약 체결, '22년 4월 호주의 세계적인 에너지 기업인 우드사이드사와 LNG 장기운송계약 체결 등, 친환경에너지 운송 사업을 지속 확대 추진 예정입니다.

2. 주요 제품 및 서비스

<주요 제품 및 서비스>

당사가 영위하는 사업은 크게 종합물류업과 유통판매업, 해운업입니다.

종합물류사업 부문은 고객의 화물에 대한 운송 서비스를 제공하는 사업으로, 당사는 고객의 화물에 대한 운송, 보관 및 하역 등의 물류 관련 업무를 총괄 담당하고 있습니다. 업무 특성에 따라 외부의 실행업체에게 다시 운송, 보관 등의 실행을 아웃소싱하고 있습니다. 종합물류업은 국내물류와 해외 현지물류인 해외물류로 구분합니다.

유통판매사업 부문은 자동차 CKD사업과 도매형태의 중고차 경매와 수출을 하는 중고차사업이 있으며 원자재를 수출입을 하는 트레이딩사업도 진행하고 있습니다.

해운사업 부문은 자동차선 사업과 벌크선 사업으로 구분됩니다. 자동차선 사업은 PCTC(자동차선, RoRo)를 이용해 승용차, 상용차, 특수차량, 프로젝트 화물(건설중장비, 철도차량) 등을 운송하고 있습니다. 벌크선 사업은 벌크선을 이용한 철광석, 석탄, 곡물 등 Dry Bulk 화물 운송, 탱커선을 이용한 원유, 석유제품, 가스선을 이용한 LNG 등 Wet Bulk 화물 운송을 모두 수행하고 있습니다.

종합물류사업, 유통판매사업, 해운사업 부문이 공시대상기간 중 전체 매출액에서 차지하는 비율은 연결기준 각각 35.12%, 47.94%, 16.94%입니다.

3. 원재료 및 생산설비

가. 물류거점

당사는 국내 45개, 해외 97개의 주요 물류거점을 확보하고 있습니다.

국내의 경우 완성차 수출입을 위한 평택항 물류기지와 CKD 집하 및 포장 등을 위한 KD센터, 자동차 공장의 부품 서열화 등에 기여하는 C/C (Consolidation Center) 등 자동차 관련 거점을 구축하였으며 중고차사업을 위해 분당과 시화 및 양산에 경매장을 운영하고 있습니다. 이외에도 현대제철 등의 철강운송을 위한 사무소 등이 운영 중에 있습니다.

주요 해외 물류거점으로는 41개의 현지법인과 23개의 지사, 33개의 사무소가 운영되고 있는데 이중 Glovis Alabama, Glovis Slovakia, Glovis Czech, Glovis Georgia 등은 차량 생산과 관련한 물류전반을 담당합니다.

기타 해외법인들도 각자 현지에서의 자동차 관련 물류 활동을 수행하고 있으며 필요에 따라 지사 및 사무소 등을 설치하고 있습니다. 당사가 진출하지 않은 지역에서는 현지 협력업체와의 공조로 물류 네트워크를 구축하고 있습니다.

주요 설비 현황은 아래와 같습니다.

| (단위 : ㎡, 억원) |

| 소유구분 | 구 분 | 소재지 | 토 지 | 건 물 | 장부가액 | 비 고 |

|---|---|---|---|---|---|---|

| 소유 | 물류기지 등 | 경기 평택 등 | 737,219 | 246,882 | 3,461 | - |

| 임차 | 본사 등 | 서울 등 | 648,902 | 224,460 | - | - |

| 합계 | 1,386,121 | 471,342 | 3,461 | - | ||

| ※상세 현황은 '상세표-4. 주요 설비 현황(상세)' 참조 |

나. 투자계획

2021년 및 2022년 국내법인 투자 상세 내역과 2023년 향후 투자계획은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 기투자액 | 향후투자액 | 투자기대효과 | ||

|---|---|---|---|---|---|

| 2021년 | 2022년 | 2023년 | |||

| 물류 | 토지 및 건물 | 1,203 | 7,163 | 24,916 | 매출증대 및 업무효율 증가 |

| 기계장치 외 | 15,951 | 20,810 | 33,265 | ||

| 유통 | 토지 및 건물 | 464 | 1,546 | 75,916 | |

| 기계장치 외 | 7,086 | 2,797 | 6,684 | ||

| 해운 | 선박 | 210,413 | 200,760 | 169,205 | |

| 환경투자 | 34,777 | 41,407 | 34,024 | ||

| IT투자 | 17,099 | 17,426 | 44,845 | ||

| 기타 | 125,927 | 61,280 | 34,999 | ||

| 합 계 | 412,920 | 353,189 | 423,854 | - | |

2021년 및 2022년 해외법인 투자 상세 내역과 2023년 향후 투자계획은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 기투자액 | 향후투자액 | 투자기대효과 | ||

|---|---|---|---|---|---|

| 2021년 | 2022년 | 2023년 | |||

| 시설투자 | 토지 및 건물 | 3,511 | 4,399 | 20,812 | 매출증대 및 업무효율 증가 |

| 기계장치 외 | 23,058 | 39,581 | 182,426 | ||

| 합 계 | 26,569 | 43,980 | 203,238 | - | |

4. 매출 및 수주상황

가. 매출실적

당사의 매출은 크게 3가지 사업부문으로 구분하고 있습니다.

국내외 시장에서의 물류 매출인 물류,

CKD부품 판매 매출 및 중고차, 트레이딩사업 등을 포함한 매출인 유통,

선사운영 관련 매출인 해운으로 구분하고 있습니다.

각 사업부문별 누적 연결 매출 세부내역은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 제22기 | 제21기 | 제20기 | |||

|---|---|---|---|---|---|---|

| 금 액 | 비 중(%) | 금 액 | 비 중(%) | 금 액 | 비 중(%) | |

| 물류 | 9,476,895 | 35.12 | 7,150,745 | 32.83 | 5,601,132 | 33.91 |

| 유통 | 12,934,073 | 47.94 | 11,287,085 | 51.82 | 8,503,885 | 51.48 |

| 해운 | 4,570,913 | 16.94 | 3,341,751 | 15.34 | 2,414,867 | 14.62 |

| 합계 | 26,981,881 | 100.00 | 21,779,582 | 100.00 | 16,519,885 | 100.00 |

각 사업부문별 별도 매출 세부내역은 다음과 같습니다.

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 내수/수출 | 제22기 | 제21기 | 제20기 | |||

|---|---|---|---|---|---|---|---|---|

| 금 액 | 비 중(%) | 금 액 | 비 중(%) | 금 액 | 비 중(%) | |||

| 물류 | 내수물류 및 수출입물류 서비스 |

내수 | 1,773,501 | 8.24 | 1,627,380 | 9.26 | 1,485,725 | 11.51 |

| 수출입 | 3,373,633 | 15.67 | 2,341,151 | 13.32 | 1,239,271 | 9.60 | ||

| 합계 | 5,147,134 | 23.91 | 3,968,531 | 22.58 | 2,724,996 | 21.11 | ||

| 유통 |

CKD부품 및 상품판매 등 |

내수 | 860,470 | 4.00 | 840,842 | 4.78 | 705,450 | 5.46 |

| 수출입 | 10,950,462 | 50.86 | 9,421,578 | 53.61 | 7,064,645 | 54.72 | ||

| 합계 | 11,810,932 | 54.86 | 10,262,420 | 58.40 | 7,770,095 | 60.19 | ||

| 해운 | 수출입물류 서비스/선사운영 |

수출입 | 4,570,913 | 21.23 | 3,341,751 | 19.02 | 2,414,867 | 18.71 |

| 합계 | 4,570,913 | 21.23 | 3,341,751 | 19.02 | 2,414,867 | 18.71 | ||

| 합계 | 내수 | 2,633,971 | 12.23 | 2,468,222 | 14.05 | 2,191,175 | 16.97 | |

| 수출입 | 18,895,008 | 87.77 | 15,104,480 | 85.95 | 10,718,783 | 83.03 | ||

| 합계 | 21,528,979 | 100.00 | 17,572,702 | 100.00 | 12,909,958 | 100.00 | ||

나. 판매경로 및 판매전략 등

물류사업은 고객사의 요구에 보다 신속하고, 정확하게 대응하기 위하여 국내에서는 전국의 주요 거점에 영업소 및 사무소를 운영하고 있으며, 해외에는 해외법인과 사무소를 설치하여 국제물류에 대응하고 있습니다. 단순 물류아웃소싱을 벗어나 고객의 물류환경에 적합한 물류전략과 프로세스를 설계하고, 첨단물류정보시스템과 선진물류 기술로 물류업무를 효과적으로 수행할 수 있는 One Stop Total Logistics Service를 제공하여 고객의 가치를 최대화시킴으로써 기존 고객을 고정고객화시키고 새로운 화주를 개척하고 있습니다.

CKD사업은 현대자동차/기아의 해외 완성차 생산을 위한 자동차부품을 국내외 협력사로부터 수급하여 현지 공장에 운송, 판매하는 사업입니다. 발주에서 포장, 운송은 물론 현지에서의 내륙운송 및 보관 등 KD물류에 대한 종합서비스를 제공함으로써 현지 공장의 생산성 향상에 기여하고 있습니다.

중고차사업은 오프라인에서는 분당, 시화, 양산, 인천에 경매장을 운영하고 있으며, 증강현실 기반의 성능점검 정보 제공 등 온라인을 통한 다양한 경매서비스를 강화하고 있습니다. 또한 고객의 다양한 니즈를 충족시키기 위해 부가서비스 확대를 향후에도 지속 추진할 계획입니다. 현재의 중고차 시장은 복잡한 유통구조, 품질보증의 미흡, 가격 및 품질에 대한 투명성 저하 등으로 소비자들로부터 신뢰를 받지 못하고 있습니다. 따라서 당사는 "고객이 안심하고 중고차를 거래할 수 있는 유통망의 선진화" 를 목표로 투명한 상품 정보 제공, 전문인력을 통한 1대1 서비스를 제공함으로써, 고객 신뢰 구축을 통해 기존 업체와 차별화하고 있습니다. 중고차 수출 사업은 국내 중고차 매입 역량을 기반으로 수입국 현지의 네트워크 활용을 통해, 중남미, 동남아, 중동과 아프리카 등에 중고차를 수출하고 있습니다. 수입국 현지 기준에 부합하는 고품질 차량 공급으로 고객 신뢰 구축과 기존 업체와의 차별화를 위해 노력하는 한편, 신규 수출국 개척과 고객 발굴을 통한 사업 확대를 추진하고 있습니다.

트레이딩사업은 비철금속 분야의 트레이딩 역량과 해외 네트워크를 바탕으로 삼국간 영업을 확대하고, 국내외 우량 고객사와 공급선을 발굴하여 사업 영역을 확장할 계획입니다.

당사가 보유한 글로벌 네트워크를 강화하여 신규 영업 기회를 적극 발굴하고, 신사업 가능성 확보 등을 통해 다양한 시너지 효과를 창출하고자 노력하고 있습니다.

해운사업은 자동차선 사업 10곳, 벌크선 사업 1곳의 해외 사무소를 운영 중입니다. 이를 통해 기존 고객사의 요구에 신속하고 정확하게 대응하고 있으며, 신규 화주를 적극 발굴하고 있습니다. 완성차 운송사업은 Break Bulk 사업 확대 등 신시장 개척을 통한 운송물량 및 제3자 물류매출 확대를, 벌크 운송사업은 국내외 대형 화주사와의 장기계약을 통한 LNG 운송사업 확대 및 암모니아, 수소 등 친환경에너지 운송시장 진입을 추진 중입니다.

2022년 연결기업의 주요 매출처는 현대자동차(주)와 기아(주)이며, 그 비중은 2022년 총 연결매출액 대비 각각 35.09%, 25.37%입니다.(해외종속법인 포함) 연결회사의 주요매출처는 중요성의 관점에서 매출비중이 10% 이상인 거래처를 표기하였습니다.

다. 수주상황

당기말 현재 진행중인 주요 장기매출계약현황은 다음과 같습니다.

| (단위 : 백만원) |

| 계약형태 | 계약상대 | 계약일자 | 계약금액 | 계약기간 | 비고 |

|---|---|---|---|---|---|

| 완성차 해상운송계약 | 현대자동차(주) | 2021.12.28 | 1,058,275 | 2022.01.01~2024.12.31 | - |

| 완성차 해상운송계약 | 기아(주) | 2021.12.28 | 905,878 | 2022.01.01~2024.12.31 | - |

| 완성차 해상운송계약 |

글로벌완성차업체(*) |

2022.09.14 | 2,188,100 | 2023.01.01~2025.12.31 | - |

| 완성차 해상운송계약 |

글로벌완성차업체(*) |

2022.11.10 | 1,045,500 | 2023.01.01~2024.12.31 | - |

※ 대내외 경제상황 변동에 따라 물동량 및 수요가 변할 수 있어 수주잔고 등 상황을 관리하지 않고 있습니다.

(*) 글로벌완성차업체는 거래상대방과의 계약에 따라 영업기밀에 해당되어 구체적인 업체명 기재를 생략하였습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

연결기업의 주요 금융부채는 단기차입금, 매입채무, 기타지급채무 및 장기차입금 등으로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한 연결기업은 영업활동에서 발생하는 매출채권, 현금및단기예금과 같은 다양한 금융자산도 보유하고 있습니다. 연결기업의 금융자산 및 금융부채에서 발생할 수 있는 주요 위험은 시장위험, 신용위험 및 유동성위험입니다. 연결기업의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다. 또한 연결기업은 투기 목적의 파생상품거래를 실행하지 않는 것이 기본적인 정책입니다.

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.

시장위험은 이자율위험, 환율변동위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치 또는 미래현금흐름이 변동될 위험입니다. 당기말 및 전기말 현재 변동이자율이 적용되는 장기차입금은 각각 802,090,732천원과 829,718,450천원으로, 보고기간 종료일 현재 이자율 100BP 변동 시 변동이자율이 세전이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 당기말 | 전기말 | ||

| 100BP 상승 시 | 100BP 하락 시 | 100BP 상승 시 | 100BP 하락 시 |

| (8,020,907) | 8,020,097 | (8,297,184) | 8,297,184 |

2) 환율변동위험

환율변동위험은 환율의 변동으로 인하여 금융상품의 공정가치 또는 미래현금흐름이 변동될 위험입니다. 연결기업의 해외 영업활동 등으로 인하여 USD 및 EUR 등의 환위험에 노출되어 있으며 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간 종료일 현재 각 외화에 대한 기능통화의 환율 5% 변동 시 환율변동이 세전이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | 2,728,974 | (2,728,974) | (52,855,902) | 52,855,902 |

| EUR | 15,131,593 | (15,131,593) | 12,307,334 | (12,307,334) |

| 기타 | 4,419,864 | (4,419,864) | 3,549,789 | (3,549,789) |

| 합 계 | 22,280,431 | (22,280,431) | (36,998,779) | 36,998,779 |

상기 민감도 분석은 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성 자산ㆍ부채를 대상으로 하였습니다.

3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당기말 현재 연결기업의 상장지분상품 162,235,604천원이 가격변동위험에 노출되어 있으며, 당기말 현재 해당 주식의 주가가 5% 변동 시 지분상품의 가격변동이 기타포괄손익(기타포괄손익-공정가치측정금융자산 평가손익)에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 5% 상승 시 | 5% 하락 시 |

|---|---|---|

| 법인세효과 차감전 기타포괄손익 | 8,111,780 | (8,111,780) |

| 법인세효과 | (2,230,740) | 2,230,740 |

| 법인세효과 차감후 기타포괄손익 | 5,881,040 | (5,881,040) |

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다.

연결기업의 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

1) 매출채권 및 계약자산과 기타수취채권

연결기업은 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 연결기업의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권 및 계약자산과 기타수취채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 연결기업의 대손위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 매출채권 및 계약자산 | 3,304,863,106 | 2,777,645,466 |

| 기타수취채권 | 138,077,886 | 129,463,628 |

| 기타비유동수취채권 | 25,341,550 | 23,579,680 |

연결기업은 상기 채권에 대해 매 보고기간말에 개별적 또는 집합적으로 손상여부를 검토하고 있습니다.

한편, 당기말 및 전기말 현재 연결기업의 매출채권 및 계약자산 중 주요 10대 고객이 차지하는 비중과 금액은 각각 40.60%, 1,353,044,126천원 및 41.83%, 1,165,840,124천원입니다.

2) 기타의 자산

현금, 단ㆍ장기예금 등으로 구성되는 연결기업의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 연결기업의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, 연결기업은 신한은행 등의 금융기관에 현금및현금성자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

연결기업은 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 연결기업은 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

당기말 현재 금융비용을 포함한 금융부채의 보고기간말로부터 계약 만기일까지의 잔여기간에 따라 만기별로 구분한 표는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 1년이내 | 1년초과~5년이내 | 5년초과 | 합 계 |

|---|---|---|---|---|

| 매입채무 | 1,842,184,506 | - | - | 1,842,184,506 |

| 단기차입금 | 1,175,952,907 | - | - | 1,175,952,907 |

| 회사채 | 4,749,900 | 309,600,375 | - | 314,350,275 |

| 기타지급채무 | 513,762,994 | 629,361 | - | 514,392,355 |

| 기타금융부채 | 369,922,551 | 1,202,894,913 | 205,505,208 | 1,778,322,672 |

| 장기차입금 | 13,425,923 | 529,592,221 | 163,981,499 | 706,999,643 |

| 합 계 | 3,919,998,781 | 2,042,716,870 | 369,486,707 | 6,332,202,358 |

(4) 위험 관리 정책

1) 위험 관리 방식

연결기업은 불확실한 시장위험을 최소화하여 재무구조의 건전성 및 경영의 안정성 실현을 목표로 리스크 관리에 만전을 기하고 있습니다.

- 환율 변동에 따른 위험

연결기업은 체계적이고 효율적인 환리스크 관리를 위하여 국내외 금융기관과 환리스크 관리에 대한 의견을 지속적으로 교류하고 있습니다. 또한 환리스크 관리를 위한 전담인원을 배정하여 효율적이고 안정적으로 환리스크 관리 체계를 유지하고 있으며, 안정적인 환리스크 관리를 위하여 내부 승인을 득한 기준에 따라, 시장상황 변화에 따라 헤지전략 및 수단을 검토하여, 환변동으로 인한 위험을 최소화하기 위한 노력을 지속적으로 진행하고 있습니다.

- 시장금리 변동에 따른 위험

여유자금의 운용은 대부분 확정 금리 상품을 이용하여 운용하고 있으므로, 운용기간 도중 금리변동으로 인한 시장위험의 정도는 미미한 수준입니다. 현재 LIBOR에 연동하여 발생하는 이자비용은 LIBOR 상승시 증가할 위험이 있습니다. 향후 이자비용의 변동성을 줄이기 위하여 이자율 변동 헤지 목적의 금리파생상품을 일부 운용할 예정입니다.

- 신용위험

연결기업은 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 연결기업의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권 및 기타수취채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 또한, 연결기업은 신한은행 등의 금융기관에 현금및현금성자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

2) 위험 관리 조직

연결기업은 시장위험을 관리하기 위하여, 집행업무와 거래확인 업무를 분리하여 운영하고 있습니다. 첫째, 집행업무로는 금융거래 실행, 시장위험 조사, 취합, 관리, 분석 및 시장상황 보고 등이 있으며, 둘째, 거래확인 업무는 금융거래 실행이 금융사항을 최대한 고려하여 판단된 것인지, 금융기관과 체결한 약정대로 거래가 체결되었는지 금융거래내역 확인 등이 있습니다.

(5) 시장위험관리 관련 추진사항

당사는 위의 시장위험을 관리하기 위하여, 위험관리 조직을 보다 체계적으로 조직하고 보다 완전하고 체계적인 리스크 관리를 위한 외부 기관의 교육 등을 정기적으로 이수하여 리스크 관련 전문성을 키우고 있습니다.

나. 파생상품 거래 현황

(1) 파생상품계약 현황

연결기업은 환위험 및 기타가격변동위험을 회피하기 위하여 매매목적 파생상품 계약을 체결하고 있습니다. 연결기업은 파생상품 계약에 따라 권리와 의무를 공정가치로 평가하여 자산, 부채로 계상하고, 평가시 발생한 손익은 발생시점에 당기 손익으로 인식하고 있습니다. 계약내용은 당사가 만기일에 약정한 외화금액을 거래상대방(금융기관)에 인도하고, 계약시점의 행사환율로 환산한 원화금액을 거래상대방으로부터 인도받는 거래형태입니다. 2022년 12월 31일 현재 미결제 약정액은 275,520천 USD이고, 세부내용은 다음과 같습니다.

| (단위 : 천외화) |

| 통화 | 계약금액 | 행사가격 | 계약만기일 | 비고 |

|---|---|---|---|---|

| USD | 243,922 | 1,265.20원~1,432.80원 | 2023.01.16 ~ 2023.03.13 | 통화선도 |

| USD |

31,598 | 1,159.20원~1,429.00원 | 2026.01.30 ~ 2028.10.19 | 통화스왑 |

연결기업은 USD 매도 선물 및 옵션계약을 체결하고 있고, 파생상품의 공정가액은 결산일 기준으로 거래 금융기관이 제공한 평가내역을 이용하였습니다.

한편, 동계약을 2022년 12월 31일 현재의 공정가액으로 평가하여 16,075백만원의 평가이익, 5,618백만원의 평가손실을 계상하였습니다.

연결기업은 원자재상품 매입 매도에 따른 상품선물 계약을 체결하고 있으며, 파생상품계약과 관련하여 발생된 손익은 기업회계기준에 따라 당기손익으로 인식하고 있습니다.

| (단위: 천 USD) |

| 구분 | 미결제약정금액 | |

| 매도 | 매수 | |

| 비철 | 126,477 | 28,291 |

| 벙커 | 1,687 | 3,807 |

연결기업은 동 상품선물계약을 당기말 현재의 공정가액으로 평가하여 973백만원의 평가이익과 3,803백만원의 평가손실을 계상했습니다.

다. 풋백옵션 등 거래현황

(1) 풋백옵션 등 거래현황

2021년 당사가 지분을 인수한 Boston Dynamics, Inc. 관련하여, 거래상대방인 SoftBank Group Capital Limited는 보유하고 있는 Boston Dynamics, Inc.의 잔여지분(20%)에 대하여 당사와 체결한 주주간 합의서에 따라 풋옵션을 행사할 수 있습니다. 해당 잔여지분 중 당사가 매수 의무를 부담하는 지분은 잔여지분을 제외한 80% 지분에 대한 당사의 지분 비율에 따릅니다. 해당 옵션은 (1) 거래종결일로부터 4년 이내에 Boston Dynamics, Inc.의 상장이 결정되고, 상장 결정 통지일로부터 20일 내에 매수인들에게 통지하는 경우 (2) 거래종결일로부터 4년 이내에 Boston Dynamics, Inc.가 상장되지 않고, 그로부터 30일 내에 매수인들에게 통지하는 경우 (3) 거래종결일로부터 5년 이내에 Boston Dynamics, Inc.가 상장되지 않고, 그로부터 30일 내에 매수인들에게 통지하는 경우 행사할 수 있습니다.

6. 주요계약 및 연구개발활동

<연구개발활동>

가. 연구개발활동의 개요

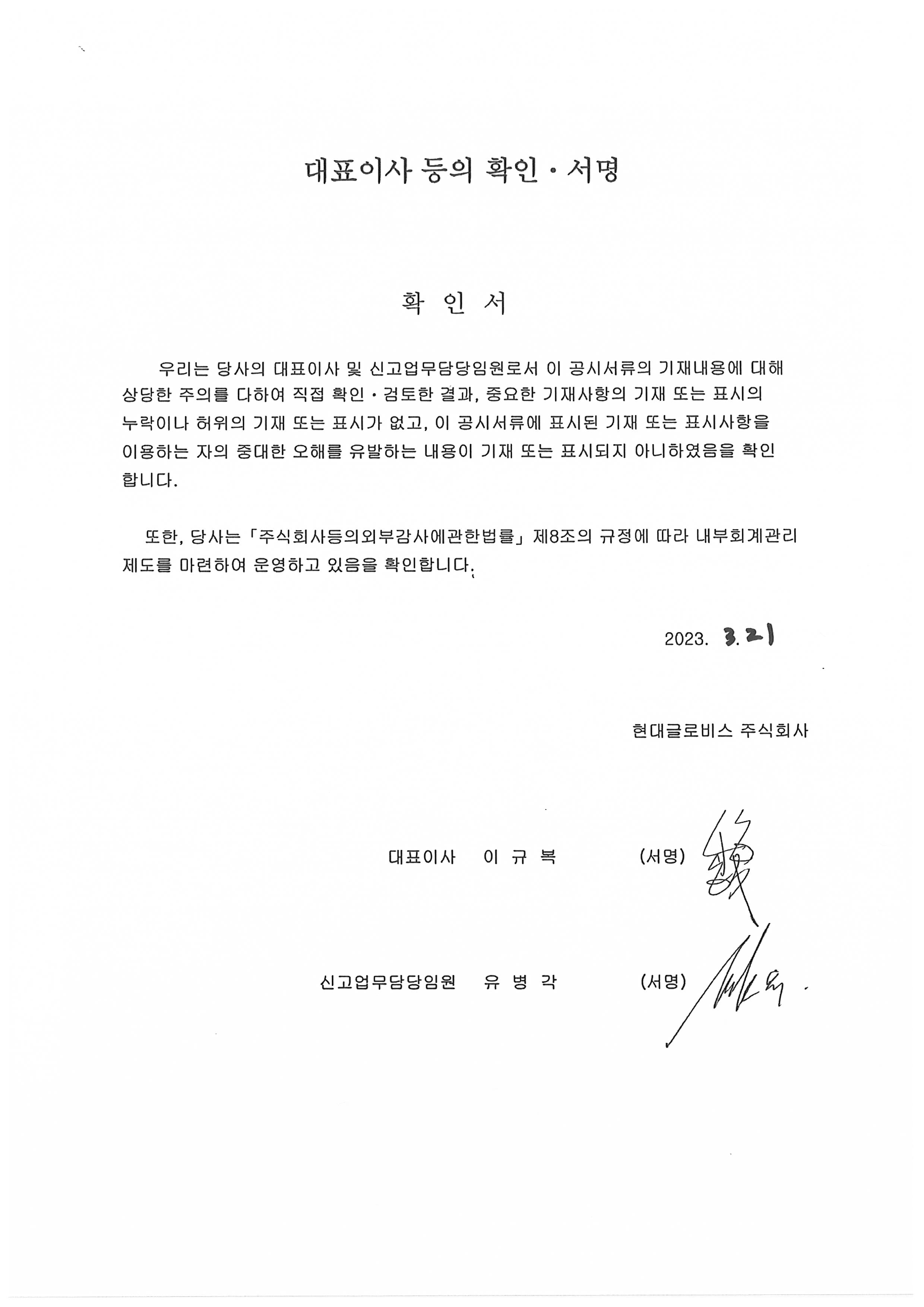

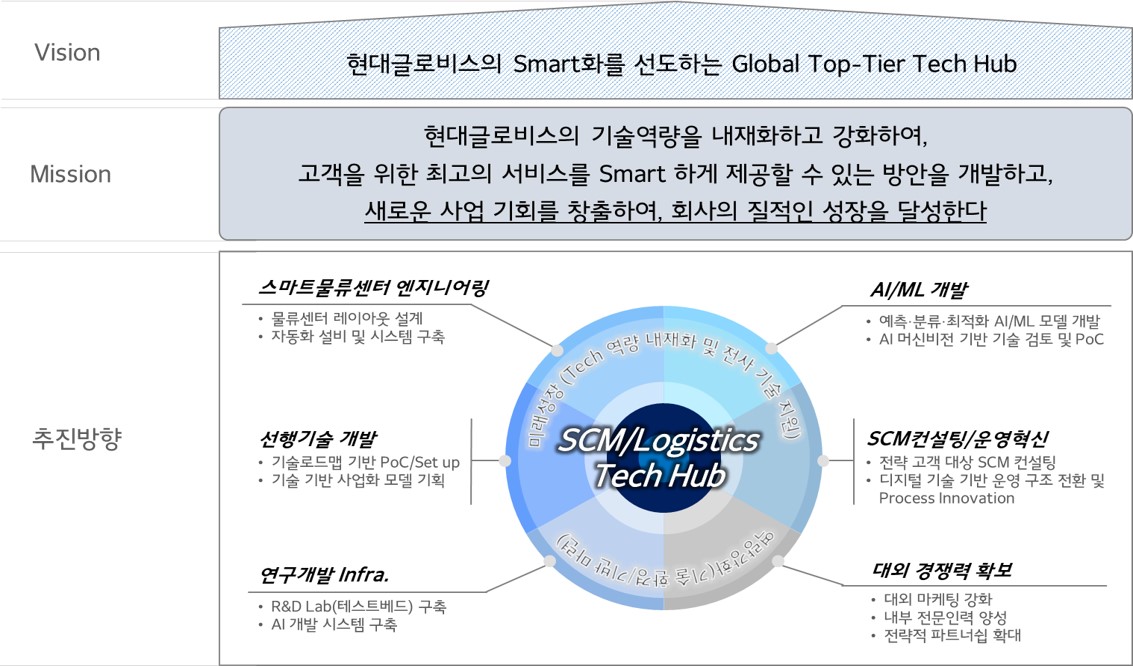

|

|

연구개발활동의개요 |

나. 연구개발활동 담당조직

|

|

연구개발활동담당조직 |

다. 연구개발 실적/활동

| 연구 과제 | 연구 결과 및 기대효과 | 연도 |

|---|---|---|

| 기업부설 연구소 등록 | - | 2019 |

| 물류최적화/효율화 컨설팅 및 연구활동 | 국내/외 물류시장 조사 및 사례연구 7건, | 2019 |

| 자동차, 식음료, 가구, 건자재 등 물류최적화 컨설팅 8건 |

||

| 빅데이터 연구 과제 | Dry Bulk 3개 선형(Cape, Panamax, Supramax) 운임 예측 모델 개발 | 2019 |

| 사무업무자동화(RPA) 도입 | RPA 툴 도입 및 전사 과제 진행 | 2019 |

| 물류센터 설계/시각화 툴 도입 | 시뮬레이션 툴 3개 도입 완료 - 타블로, CAD, Sketch up, 오토모드 | 2019~2020 |

| 물류최적화/효율화 컨설팅 및 연구활동 | 국내/외 물류시장 조사 및 사례연구 5건, 자동차, 화학, 식음료, 가구, 건자재 등 물류최적화 컨설팅 12건 |

2020 |

| 물류현장 작업표준화 체계 수립 | 승용 자동차부문 CC서열/피딩작업의 MOTAPS 기반 M/H 산정기법 체계화 | 2020 |

| 스마트 출고센터 구축 | 스마트기술(비전머신)을 포함한 출고센터 레이아웃 설계 및 효과 산출, KD센터 효율화를 위한 자동화 Layout 설계 |

2020 |

| 도심 생활 물류 플랫폼 사업화 | 실내 로봇배송 생활물류 사업 추진을 위한 서비스 기술 확보(트위니) | 2020 |

| 도심유휴공간 공유 근거리 배송 플랫폼 | 중개 플랫폼 사업 모델 실증 추진(파크AI) | 2020 |

| 빅데이터 연구 과제 |

자동차선 자동 배선 알고리즘 개발, 글로벌포워딩 고객DB 디지털화 체계 구축, TPL 운임 DB 디지털화 |

2020 |

|

스마트주차솔루션 구축 |

주차로봇기반 스마트주차시스템 기술검증(인천국제공항공사 협업) |

2020 |

| 지적재산권 |

사용 후 배터리의 안정적 운송과 다단적치 기능의 전기차 배터리 운송용기 특허 |

2021 |

|

주차로봇 객체정보 분석 장치 및 방법 특허 |

2021 | |

| 물류최적화/효율화 컨설팅 및 연구활동 | 정유업 물류효율화 컨설팅, 농식품물류센터 운영혁신방안 컨설팅, 완성차 출고센터 운영 효율화 컨설팅, 제지업 수주 제안 거점운영안 컨설팅,항만 상하역 적정 Infra 산출 컨설팅, 현대 백화점 온라인 물류센터 설계, 현대 트랜스리드 물류최적화 컨설팅, B마트 베트남 진출 컨설팅, SF사외 CC 설계 및 운영최적화 컨설팅, 조지아 CC 물류현장 작업표준화 |

2021 |

| 빅데이터 연구 과제 | 3D Bin Packing 최적화 AI , 중고차 가치 평가 AI | 2021 |

| 물류최적화/효율화 컨설팅 및 연구 활동 | 현대리바트 설치배송 통합운영 컨설팅 , 기아자동차 출고센터 운영 효율화 컨설팅, 철강물류 국내 육상운송 배차 효율화 컨설팅, 운송효율화 위한 통합거점 입지/규모 산정, SSG.COM 물류 네트워크 구축, 덴소코리아 물류 효율화 방안 수립, 캐나다 서부 모비스 AS 물류 효율화 컨설팅, 깨끗한나라 공장출고 운영 최적화 컨설팅, KAI 물류 운영 최적화 제안, 현대 그린푸드 중장기 거점 최적화, 효성화학 포장 자동화, 지누스 조지아 물류센터 운영효율화, 북미완성차 물류 역량 강화 전략 방향 수립, 국내 완성차 출고센터 네트워크 재설계, 철강 트레일러 풀 시스템 (STPS) 효과 분석 |

2022 |

| 물류 자동화 설비 구축 | 무신사 합포장 물류 자동화 킥오프 및 Layout 설계 | 2022 |

| AI 연구 과제 | KD 합포장 최적화 AI 현장 적용, 오토비즈 프라이싱 AI (중고차 가치 평가) 업무 시스템 적용, KD컨테이너 적입 최적화, SF 사외 CC 컨테이너 스케줄링 최적화, SF 사외 CC 컨테이너 언로딩 최적화, SF 사외 CC 부품 케이스 해포 분류/재포장 최적, 수소 충전소 주문 예측 & CO(Customer Order) 발송, 오토비즈 프라이싱 도매 시세 모델 경량화, AI/머신비전 기반 GAL 드론 활용 재고실사 PoC, AI/머신비전 기반 완성차 외관검사 PoC 수행계획 수행, 무인거점 이적재 최적 알고리즘 개발, 수소전기트럭 시범운영 효과분석 |

2022 |

| 미래 기술 전략 수립 | 특허 트렌드 분석 및 전략 방향 수립, 물류센터 설계 방법론 제작, 사내 이노베이션 센터 구축, 독일 산업 / 물류 전시회(하노버메쎄, 로지맷) 참관, 기술로드맵 v1.0 수립, 기술 기반 홍보 전략 수립 (CX룸) |

2022 |

| 지적재산권 | 미래물류동영상, 주차관리 시스템 및 방법, 미래혁신기술센터 센터 구축방법론 저작권 등록 | 2022 |

| 오토비즈 프라이싱 AI 관련 2건(비즈니스 모델, 가격예측 모델), 수소출고센터 TM AI 관련 1건(수소 충전소 주문 예측 모델 및 기반 서비스), 무인거점 로봇배송 관련 4건(자동 위치 설정, 수납시스템, 핸들러장치, 트레이 자동공급장치) 특허권 출원 |

||

| 산업/사업 전략 수립 | 철도운영사업 진출을 위한 타당성 검토, 슈퍼널 조달 물류 전략 수립 | 2022 |

라. 연구개발비

연결회사의 최근 3년간 연구개발비용은 다음과 같습니다.

| (단위 : 천원, %) |

| 과목 | 제22기 | 제21기 | 제20기 | 비고 |

| 연구개발비용 계 | 8,216,231 | 5,433,410 | 9,809,528 | - |

| (정부보조금) | - | - | - | - |

| 연구개발비 / 매출액 비용 [연구개발비용계÷당기매출액×100] |

0.030% | 0.025% | 0.059% | - |

마. 지적재산권

(1) 서비스표

| 구 분 | 종류 | 취득일 | 제목 및 내용 | 관계법령 | 독점적, 배타적 사용기간 | 비 고 |

| AUTOWISE | 서비스표 | 2005년 09월 13일 | 당사 중고차 사업 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 온에코 (ONECO) |

상표 | 2012년 06월 07일 | 당사 중고 재제조부품 사업 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 글로비스오토옥션 (GLOVIS AUTO AUCTION) |

서비스표 | 2012년 06월 27일 | 당사 중고차 경매장 서비스표 등록 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 현대글로비스 (HYUNDAI GLOVIS) |

서비스표 | 2012년 10월 16일 | 당사의 변경된 사명의 서비스표 등록 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 오토벨 (Autobell) |

서비스표 | 2014년 09월 05일 | 중고차 매입 서비스 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

|

HYUNDAI GLOVIS RUGBY TEAM |

서비스표 | 2019년 02월 14일 | 현대글로비스 럭비단 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 오토벨 스마트옥션 Autobell Smartauction |

서비스표 | 2021년 06월 08일 | 중고차 매입 서비스 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 오더오다 | 서비스표 | 2022년 01월 12일 | 콜매칭 시스템 차주 어플리케이션 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 오토벨 라이브 스튜디오 Autobell Live Studio |

서비스표 | 2022년 02월 24일 | 중고차 매입 서비스 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 오토벨 라이브 첵 Autobell Live Check |

서비스표 | 2022년 02월 24일 | 중고차 매입 서비스 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 오토벨& Autobell & |

서비스표 | 2022년 02월 24일 | 중고차 매입 서비스 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| HYUNDAI GLOVIS ECOH | 서비스표 | 2022년 03월 29일 | 친환경 에너지 사업 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| 현대글로비스 에코 | 서비스표 | 2022년 03월 29일 | 친환경 에너지 사업 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| ECOH | 서비스표 | 2022년 03월 29일 | 친환경 에너지 사업 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

| GLOVE | 서비스표 | 2022년 09월 02일 | 물류운영 시스템 관련 상표 | 상표법 | 10년 (10년씩 갱신가능) |

- |

(2) 특허권

| 구 분 | 종류 | 취득일 | 제목 및 내용 | 관계법령 | 독점적, 배타적 사용기간 | 비 고 |

| 왁스 분사용 노즐 | 특허권 | 2015년 06월 26일 | 차체의 구석에 왁스를 도포하는 왁스 분사용 노즐의 특허 등록 | 특허법 | 20년 | - |

| 포장케이스 | 특허권 | 2017년 06월 16일 | 파렛트 위에 설치되는 슬리브를 덮개로 덮는 포장케이스의 특허 등록 | 특허법 | 20년 | - |

| 전기차 배터리 운송용기 |

특허권 | 2021년 01월 06일 | 전기차 배터리 전용 운송용기의 특허 등록 | 특허법 | 20년 | ㈜엔피씨 공동소유 |

| 객체 정보분석 장치 및 방법 |

특허권 | 2021년 11월 18일 | 라이다 활용 차량용 외관 측정 장치 및 방법 특허 등록 | 특허법 | 20년 | - |

| 배터리 고정 후크를 구비한 전기차 배터리 운송용기 |

특허권 | 2022년 02월 21일 | 전기차 배터리 전용 운송용기의 특허 등록 | 특허법 | 20년 | ㈜엔피씨 공동소유 |

| 차폐 슬리브를 구비한 전기차 배터리 운송용기 |

특허권 | 2022년 02월 21일 | 전기차 배터리 전용 운송용기의 특허 등록 | 특허법 | 20년 | ㈜엔피씨 공동소유 |

| 수소 공급망 관리의 최적화 플랫폼 및 그 방법 |

특허권 | 2022년 04월 12일 | 수소 공급망 관리 비즈니스 모델 특허 등록 | 특허법 |

20년 |

- |

| 주차 관리 시스템 및 방법 |

특허권 | 2022년 04월 19일 | 자율주차 시스템 비즈니스 모델 특허 등록 | 특허법 |

20년 |

- |

| 화염확산방지 구조체를 갖는 수소튜브 트레일러 |

특허권 | 2022년 10월 19일 | 화염 확산 방지 구조체를 갖는 수소 튜브 트레일러 특허 등록 | 특허법 |

20년 |

- |

(3) 디자인

| 구 분 | 종류 | 취득일 | 제목 및 내용 | 관계법령 | 독점적, 배타적 사용기간 | 비 고 |

| 운송용 팔레트 (3007136270000) |

디자인 | 2013년 10월 18일 | 화물의 적재, 운반시 받침으로 사용될 수 있는 운송용 팔레트 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 15년 | ㈜엔피씨 공동소유 |

| 운송용 팔레트 (3007579820000) |

디자인 | 2014년 08월 18일 | 화물의 적재, 운반시 받침으로 사용될 수 있는 운송용 팔레트 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜엔피씨 공동소유 |

| 운송용 팔레트 (3007579830000) |

디자인 | 2014년 08월 18일 | 화물의 적재, 운반시 받침으로 사용될 수 있는 운송용 팔레트 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜엔피씨 공동소유 |

| 운반용 상자 (3008080690000) |

디자인 | 2015년 07월 23일 | 운반용상자 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜엔피씨 공동소유 |

| 운반용 상자 (3008080680000) |

디자인 | 2015년 07월 23일 | 운반용상자 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜엔피씨 공동소유 |

| 포장용 트레이 덮개 (3008399180000) |

디자인 | 2016년 02월 11일 | 외부로부터의 충격을 완화해 제품 파손을 방지하고 포장제품의 외부 충격 또는 포장제품과의 접촉시 발생하는 칩(chip)을 방지하여 제품에 대한 청정도를 유지할 수 있는 상호간 덮개에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜월드켐택,㈜천우 R.D.P 공동소유 |

| 포장용 트레이 덮개 (3008399170000) |

디자인 | 2016년 02월 11일 | 외부로부터의 충격을 완화해 제품 파손을 방지하고 포장제품의 외부 충격 또는 포장제품과의 접촉시 발생하는 칩(chip)을 방지하여 제품에 대한 청정도를 유지할 수 있는 상호간 덮개에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜월드켐택, ㈜천우 R.D.P 공동소유 |

| 운반용 상자 (3008422360000) |

디자인 | 2016년 02월 24일 | 운반용상자 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜엔피씨 공동소유 |

| 운반용 상자 (3008424860000) |

디자인 | 2016년 02월 25일 | 운반용상자 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜엔피씨 공동소유 |

| 운송용 팔레트 (3008559380000) |

디자인 | 2016년 05월 20일 | 화물의 적재, 운반시 받침으로 사용될 수 있는 운송용 팔레트 디자인의 형상과 모양의 결합에 관한 디자인 등록 | 디자인보호법 | 20년 | ㈜엔피씨 공동소유 |

| 포장용 케이스 덮개 (3009224670000) |

디자인 | 2017년 09월 05일 | 물품을 포장하는 케이스의 상방을 덮는 케이스로, 케이스 상단의 가장자리를 보강하는 각대삽입구가 형성된 덮개의 디자인 등록 | 디자인보호법 | 20년 | - |

7. 기타 참고사항

가. 종합물류사업

[산업의 특성]

물류는 경제 전반을 구성하는 물적 요소들의 흐름에 관련된 사업으로, 하나의 특정사업에 국한되어 있지 않고, 생산지에서부터 소비지까지의 물품과 정보의 흐름 및 저장이 효율적으로 이루어질 수 있도록 계획, 통제, 실행하는 모든 과정과 프로세스를 말합니다. 최근에는 대형 유통기업들의 물류업 진출이 활발하고, 4차 산업혁명 기반 기술 발전에 따라 물류산업도 동종/이종 산업간 경쟁 심화 및 지속적 기술혁신이 요구되고 있습니다.

[산업의 성장성]

물류산업은 2000년대 이후 세계경제의 글로벌화, 분업화에 따른 물동량 증가와 관련 기업들의 대형화, 기술의 혁신 등에 기대어 빠른 속도로 성장하였습니다.

물류산업은 고용유발 효과가 크고, 양적/질적 측면에서 지속 성장하며 국가 기간산업으로 자리매김하고 있습니다. 특히, 2016년 정부가 발표한 7대 유망서비스업에 포함되며 그 중요성을 인정받고 있습니다.

물류산업과 타산업간의 융복합화 촉진, 물류기업의 글로벌 진출 지원 등 정부 차원의 물류산업 육성 의지는 물론, 국제 교역량의 꾸준한 증가, 기업들의 아웃소싱 및 효율화 전략 등과 맞물려 물류시장의 규모는 꾸준히 확대될 것으로 예상됩니다.

[경기변동의 특성]

물류산업은 국내화물의 물동량과 수출입물량의 추이에 따라 영향을 받는데, 타업종에 비해 상대적으로 경기변동성에 영향을 적게 받는 경향이 있습니다. 그 원인은 내수와 수출입이 동반하여 부진한 경우가 적으며, 산업경쟁 격화에 따른 상품 가격 하락에도 불구하고 화물의 이동은 꾸준히 증가하고 있기 때문입니다. 계절적 경기변동은 크지 않으며, 제품의 생산을 감소시키는 명절, 휴가, 화주 기업의 노사분규 등에 다소 영향을 받고 있습니다.

[국내외 시장 여건]

전세계 대형화주들은 자사의 핵심경쟁력 강화를 위하여 물류의 효율성 확보를 최우선 과제로 인식하고 물류비 절감을 위한 지속적인 노력을 하고 있습니다.

국내 물류시장은 완전경쟁 시장으로, 단가가 가장 중요한 경쟁력으로 작용하고 있으며, 최근의 물류기업들은 단순한 용역 제공 업무에서 벗어나 서비스 품질 향상을 위한 차별화된 종합 컨설팅 업무를 제공하는 등 업무 범위를 확대하고 있습니다.

물류시장은 도로운송, 운송주선, 창고업 등 다양한 연관서비스업으로 구성되고, 관련 법령 역시 업종에 따라 개별적으로 산재하여 정책 변화 등에 대한 꾸준한 모니터링 및 신속한 대응이 필요합니다.

아시아 신흥시장 등을 중심으로 글로벌 물류시장에 대한 관심이 커지고 있어, 전략적 제휴 또는 합병 등을 통한 글로벌 네트워크 구축 및 현지 물류 실행역량 확보 노력이 활발한 상황입니다.

[회사의 경쟁력]

당사는 현대자동차그룹의 물류를 담당하고 있으며, 여타 물류회사와 차별화된 서비스역량을 바탕으로 전세계 다양한 운송루트에 대한 노하우를 보유하고 있습니다.

완성차 물류에 대한 독보적인 노하우를 바탕으로 국내 완성차산업의 경쟁력 향상을 지원하고 있으며, 비계열 부문에 대해서도 지속적으로 서비스 대상 고객군 및 산업군을 확대시키며 국내 물류산업의 발전에 기여하고 있습니다.

효율적인 물류 운영을 위해 국내/외 물류 네트워크를 지속 개발하고, 물류 프로세스를 혁신하고 있으며, 당사의 고객맞춤형 IT시스템, SCM노하우, 우수한 전문인력 등은 당사의 경쟁력입니다.

당사는 2015년 국내 물류기업으로서는 최초로 다우존스지속가능경영지수(DJSI)에 편입된 이후 8년 연속 지위 유지, 국내 물류기업 최초 '아시아-퍼시픽 지수'와 '코리아 지수'에 7년 연속 동시 편입, 2021년 월드지수 편입 등 글로벌 탑 수준의 지속가능경영 능력을 인정받고 있습니다. 당사는 2022년에도 DJSI 월드 지수에 2년 연속 포함되며 세계 최고 수준의 ESG성과를 인정받았으며, 특히 고객관계 관리 및 기업 사회공헌 전략에서 높은 평가를 받았습니다.

나. 유통판매사업

(1) CKD

[산업의 특성]

자동차 CKD사업은 해외공장으로부터 국내외 부품에 대한 주문을 접수하여 발주, 집하, 포장, 컨테이너 작업, 해상/항공운송을 통하여 현지공장에 납입하는 것으로, 리드타임의 단축과 적시납입체계, 포장품질 유지와 포장 표준화를 통한 물류비 절감이 전략적으로 중요한 요소입니다. 일반적으로 CKD 공급은 부품조달/포장/해외운송하는 시간을 고려해야 하기 때문에 해외공장의 주문시점부터 생산이 완료되는 시점까지는 약 2개월 정도 소요되는 특성을 갖습니다.

[산업의 성장성]

현재 자동차 메이커들은 현지 생산을 통한 해외판매를 확대시키는 추세에 있습니다.

특히 현대자동차/기아의 경우 전세계 자동차 시장에서 성장을 유지하고 있는 기업으로써 전기차 수요 증가에 따른 북미 현지 생산 확대 및 동남아 신규 생산공장 가동으로 CKD사업의 시장전망은 양호한 상태입니다.

[경기변동의 특성]

자동차 해외 생산기지의 생산량에 직결되는 분야로, 자동차 수요는 경기 변동과 밀접한 관계를 맺고 있습니다. 세계 경제 성장세 둔화로 자동차 신규 수요에 영향이 있을 것으로 예상되나 차량용 반도체 수급이 점차 안정화 됨에 따라 차량생산이 정상화 되고 있고, 이에 누적된 대기수요가 해소될 것으로 보입니다. 이는 당사 CKD사업에 긍정적인 효과로 작용할 것입니다.

[회사의 경쟁력]

당사의 CKD사업은 One-Stop Service를 추구하고 있습니다. 부품의 발주/집하에서 포장, 해상/항공 운송, 그리고 현지에서의 C/C운영으로 JIT, JIS를 통한 공장납입까지 전 부문을 통합관리 해줌으로써 고객의 만족도를 높이고 있습니다.

또한 장시간 운송기간에 대한 제품 안정성 확보를 위해 당사만의 노하우 및 신포장 기법 등을 적용하여 해외공장의 만족도를 충족시키고 있으며, 해외 운송시 발생될 수 있는 사고에 대비해 적하보험에 가입하여 리스크에 대비하고 있습니다.

아울러 유럽, 미국, 인도, 중국 등 발효된 주요국과의 FTA에 적절하게 대응함으로써 해외공장 원가절감에 기여하고 있으며, FTA를 포함한 통상환경 변화에 적절하게 대응함으로써 자동차부품산업의 수출경쟁력을 유지하고 있습니다.

(2) 중고차 경매

[산업의 특성]

- 내수 : 자동차의 생산기술이 진보함에 따라 자동차 보유기간도 늘어나면서 중고차 시장은 확대 추세에 있습니다. 중고차 거래대수가 2017년 373만대 이후 꾸준히 증가하여 2021년 394만대 수준이 되었다가, 2022년에는 경기 침체 및 고금리 영향으로 380만대 수준으로 일시 감소(국토교통부 통계자료 기준)하였으나, 장기적으로는 인터넷과 모바일 기반의 신뢰성 있는 차량 정보 제공과 편리함을 내세운 온라인 매매 확대등을 기반으로 지속 성장이 전망 됩니다.

- 수출 : 중고차 수출대수는 2017년 22.2만대, 2018년 26.8만대, 2019년은 35.1만대로 지속 증가세를 유지하다, 2020년 코로나19 영향으로 27.8만대(전년 대비 - 7.3만대)로 감소하였고, 2021년에는 다시 6만대가 증가한 33.8만대를 기록하였으나 2022년에는 전년 수준인 33.9만대를 기록했습니다. (국토교통부 통계자료 기준) 그간 글로벌 시장에서 한국 자동차 브랜드의 위상이 높아지면서 한국 중고차에 대한 관심도 높아지는 추세였으나, 주요 중고차 수입국이 글로벌 경기에 민감한 경제구조를 가지고 있어, '22년의 수출물량은 뚜렷한 성장을 기록하지는 못하였습니다.

[산업의 성장성]

중고차시장은 신차시장에 비해 거래대수로 약 2배 큰 시장입니다. 하지만 2022년 기준 우리나라의 중고차 경매 대수는 전체 중고차 거래 대수 대비 약 8.6%정도의 비중을 차지하는 등 그 규모가 아직은 작습니다.

그러나 일본의 경우 중고차 판매에서 경매를 통한 비율이 60%를 상회하고 있습니다. 따라서 자동차 선진시장에서의 중고차 경매비중을 고려한다면 한국의 중고차 경매사업의 중장기 성장 가능성이 매우 높을 것으로 판단됩니다.

[경기변동의 특성]

중고차 시장은 경기 상황, 환율, 국내외 정세 등에 영향을 민감하게 받고 있습니다.

국내 신차 판매 상황, 내수 경기 영향, 중고차 수출등에 출품대수 및 낙찰률이 영향을 받고 있으며, 계절적으로는 연식이 바뀌는 시점인 연말에는 매매가 더욱 부진한 모습을 보이는 경향이 있습니다.

[국내외 시장여건]

국내 : 2022년 국내 중고차 거래 대수는 카플레이션, 고유가, 고금리 영향으로 전년 대비 약 3.6% 감소하였습니다.(국토교통부 통계).

향후 물가 안정을 위한 높은 기준 금리 기조 유지 및 경기 침체 우려로 전체적인 중고차 거래대수는 보합 내지 소폭 감소가 예상 됩니다.

해외 : 2022년은 글로벌 상반기에는 자동차 전용선 선복난과 운임 상승으로 수출대수가 감소하였으나, 하반기에는 러시아의 신차 생산 제약에 따라 러시아 및 인근 국가로 수출대수가 증가하며 회복세를 보였습니다. 2023년에은 러-우 전쟁 및 글로벌경기침체 장기화 우려 등에 따라 전체적인 중고차 수출은 보합 내지 소폭 증가가 예상됩니다.

[회사의 경쟁력]

당사 중고차사업의 핵심인 경매는 차량을 출품하는 개인(또는 법인)과 입찰을 통해 차량을 매입하는 중고차매매사업자로 구성되어 있습니다. 출품은 고객들의 신차구입, 렌터카 및 리스 운용 업체들의 자산 매각과 밀접한 연관을 가지고 있습니다.

경매는 경쟁입찰을 통해 차량을 매각하기 때문에 매도자 입장에서는 매매업체에 개별적으로 매도하는 것보다는 높은 가격을 받을 수 있으며, 특히 신뢰성 있는 사후 관리를 받을 수 있는 장점이 있습니다.

입찰에 참여하는 매매사업자들은 최종 구매자의 수요에 따라 차량을 매입하므로 거래량과 낙찰가는 경제상황, 소비심리, 수요공급 등에 영향을 받고 있습니다.

(3) 트레이딩

[산업의 특성]

산업의 필수 소재인 알루미늄(P1020, A356.2 등)/구리(전기동, 밀베리 등) 등을 수출입하는 비철금속 트레이딩 사업입니다. 주요 거래선인 중동, 아태 등 신성장 지역에서 원자재를 수입하여 내수 판매 또는 국내 제품을 해외로 수출하고 있습니다.

[산업의 성장성]

현재는 러·우 전쟁 장기화, 전세계적 인플레이션, 美 금리인상 등의 불확실성이 상존하고 있으나, 주요국들의 적극적인 경기부양책에 힘입어 교역량이 회복이 되면, 트레이딩에 대한 수요가 늘어날 것으로 전망됩니다. 특히 중국의 Zero-Covid 정책 완화 가능성과 구체적 경기부양책 제시로 트레이딩 산업 회복에 대한 기대감이 상승하고 있습니다.

[경기변동의 특성]

트레이딩 사업부문은 교역 환경을 변화시킬 수 있는 정치, 경제적 변수들에 민감하게 영향을 받고 있으며 이는 중계무역의 근간인 수요와 공급 때문입니다. 트레이딩 물량은 글로벌 경기 회복에 영향을 받으며 환율, 원자재 가격 변동 등은 주요 경제 지표와 대외 교역 환경의 변화를 초래하여 당사 사업에 직간접적인 영향을 끼치고 있습니다.

[회사의 경쟁력]

당사는 기 보유하고 있는 트레이딩 역량을 기반으로 트레이딩 사업을 추진하고 있습니다. 트레이딩 사업은 해외 공급처로부터 물품을 수입하여 통관, 운송, 국내 재고관리, 적기 공급 등 종합유통서비스를 제공하고 있습니다.

또한, 당사 글로벌 네트워크를 활용하여 해외 영업을 확대하고 지역별로 차별화된 마케팅과 서비스를 강화하여 사업을 확장할 계획입니다.

다. 해운사업

[산업의 특성]

해운업은 선박을 이용하여 고객이 원하는 화물을 지정된 장소로 운송하는 서비스 산업이며, 선박 확보를 위한 대규모 자금 투자가 필요한 자본 집약적 산업입니다.

당사의 해운사업은 자동차선 사업과 벌크선 사업으로 구분됩니다. 자동차선 사업은 PCTC(자동차선, RoRo)를 이용해 승용차, 상용차, 특수차량, 프로젝트 화물(건설중장비, 철도차량) 등을 운송하고 있습니다. 벌크선 사업은 벌크선을 이용한 철광석, 석탄, 곡물 등 Dry Bulk 화물 운송, 탱커선을 이용한 원유, 석유제품, 가스선을 이용한 LNG 등 Wet Bulk 화물 운송을 모두 수행하고 있습니다.

[산업의 성장성]

21세기 들어 세계경제의 글로벌화 및 분업화 가속화로 전세계 해운 물동량이 '00년대와 '10년대에 각각 연평균 3.6%, 2.4% 증가하는 등 해운업의 꾸준한 성장이 지속되고 있습니다. 인터넷, 위성 등을 활용해 선박 운영 효율성을 극대화하고, 물류사업과 연계해 고객에게 Door-to-Door 서비스를 제공하는 등 산업의 질적인 성장 역시 이어지고 있습니다.

[경기변동의 특성]

해운업은 선복 수요와 공급에 따라 시장 등락이 큰 경기 변동산업입니다. 선복 수요량은 해운 물동량에 비례하며, 해운 물동량은 세계 경기의 영향을 크게 받습니다. 선복 공급량은 신조선 인도량이 많을수록 증가하며, 신조선 인도량은 2~3년전 신조선 발주량에 의해 좌우됩니다. 장기계약 비중 증가를 통해 시장 노출도를 줄일 경우, 경기 변동의 영향을 덜 받을 수 있습니다.

[국내외 시장 여건]

자동차선 시장은 소수선사들의 과점시장으로 글로벌 완성차업체들과의 화물 운송계약은 소수과점선사들간의 경쟁입찰을 통해 이루어지고 있습니다.

벌크선 시장은 진입 장벽이 상대적으로 낮고 선사 간 서비스 차별성이 작아, 다수의 시장 참여자(선사, 화주사)가 존재하는 완전경쟁시장의 형태에 가깝습니다. 전세계 벌크선사의 유형은 사선 보유 비중이 높은 순수 선주사, 화물 보유 비중이 높은 화주사의 해운 자회사, 사선과 장기 화물의 비중이 낮은 오퍼레이터 등이 있으며, 당사는 순수 선주사와 화주의 중간적인 Industrial Carrier로서의 강점을 가지고 있습니다.

[회사의 경쟁력]

자동차선 사업은 본사와 해외 네트워크 간의 효율적인 업무협력, 전세계 다양한 항로 개발 및 노선확대를 통해 경쟁력을 지속 강화해 오고 있습니다. 이를 바탕으로 현대차그룹 완성차 외에도 글로벌 자동차 제조사(VW, BMW, Daimler, Ford, GM 등) 및 중고차와 프로젝트 중량 화물(현대건설기계, 볼보, 두산)을 수송 중이며, 그 결과 '16년 40% 수준이었던 3자 매출 비중이 '22년말 기준 56% 수준까지 확대 되었습니다. 특히 글로벌 선사 최초로 전기차 해상운송 매뉴얼 제작 및 현장 적용을 통해 전기차 운송시장에서도 점유율을 확대해 나가고 있습니다.

벌크선 사업은 고객과의 신뢰를 바탕으로 국내외 우량 화주사와 장기계약 위주의 사업전략을 추진하고 있습니다. Dry Bulk는 서부발전, 남동발전, OCP 등 국내외 화주와 Wet Bulk는 현대오일뱅크, GS Caltex 등 국내 대형 정유사와 장기계약 체결 중입니다. '19년 7월에는 노르웨이 Fredriksen 그룹 Flex LNG와의 계약을 통해 LNG선 시장에 진출했으며, '21년 9월 세계 최대 원자재 트레이딩 업체 중 하나인 트라피구라사와 암모니아 및 LPG 운송이 가능한 초대형 가스 운반선 2척에 대한 장기 계약 체결, '22년 4월 호주의 세계적인 에너지 기업인 우드사이드사와 LNG 장기운송계약 체결 등, 친환경에너지 운송 사업을 지속 확대 추진 예정입니다.

당사는 '20년 1월 1일부터 선박연료유의 황 함유량 상한선을 3.5%에서 0.5%로 대폭 강화하는 규제인 IMO 2020에 대응해, '22년 말까지 당사 보유선박 중 24척에 대한 황산화물 저감장치인 스크러버 설치를 완료하였으며, '23년 말까지 추가 7척에 대한 설치를 완료할 예정입니다.

라. 환경경영

(1) 환경경영 방침 및 목표

당사는 기업의 사회적인 책임을 깊이 인식하고 지구환경 보전에 앞장서기 위하여 "친환경 녹색물류 운영체제 고도화로 글로벌 녹색물류 선도기업 도약"의 환경경영 방침에 따라 "온실가스 감축", "오염물질 배출 최소화", "환경인식 강화"라는 3가지 환경목표를 수립하고 지속적인 환경 보전을 위해 노력을 하고 있습니다.

사업별 세부목표는 국내 차량 및 건물의 온실가스는 국가 온실가스 감축 로드맵 수송부문과 동일하게 2030년 37.8% (2018년 대비) 감축하고자 합니다. 선박의 경우 국제해사기구(IMO)의 장기 목표인 '2050년 온실가스 50% 감축목표(2008년 대비)'의 비율을 동일하게 적용하고자 합니다.

목표달성을 위한 실천 전략은 차량과 선박에 신기술을 도입하였으며, 온실가스MRV시스템을 고도화하고, 도로운송보다 에너지효율이 더 높은 연안해송으로 운송수단을 전환하는 Modal Shift를 지속적으로 확대하고 있습니다. 또한 국제 환경경영 평가제도인 CDP에 참여하여 지속적으로 개선사항을 도출하고, 이를 실행하고 있습니다.

앞으로도 당사는 물류 분야 Leading Company로서 온실가스 감축수단을 발굴하고, 실천하여 사회적 책임을 지속할 계획입니다.

(2) 대응현황(인증현황)

| 구분 | 현황 | 연도 |

|---|---|---|

| 인증현황 | ISO 14001(환경경영시스템) 인증 획득 | 2007 ~ |

| 국토교통부 녹색물류실천기업 시범사업 인증 | 2012 | |

| 국토교통부 우수녹색물류실천기업 지정 | 2015, 2018, 2021 | |

| 액화 수소운반선 기본설계(AIP) 인증(한국조선해양, 현대미포조선, 한국선급, 라이베리아기국) | 2020 | |

| 액화 이산화탄소운반선 기본설계(AIP) 인증(현대중공업그룹) | 2022 | |

| 활동내역 | 외항선박 온실가스 배출량 외부검증(한국표준협회) | 2017 ~ |

| 온실가스 감축 시범사업 업무협약(한국교통안전공단) | 2019 | |

| 전기상용차 충전 인프라 구축을 위한 업무협약(한국전력) | 2019 | |

| 친환경 냉장 전기차 배송서비스 구축을 위한 업무협약(SSG) | 2019 | |

| 전기화물차 보급 확대 업무협약(환경부, 현대차, 기아차 등) | 2020 | |

| 수소화물차 보급 시범사업을 위한 업무협약(환경부, 국토교통부, 산업통상자원부, 현대차 등) | 2020 | |

| 해외 청정 수소 공급망 구축을 위한 상호협력 업무협약 체결(산업통상자원부, 한국가스공사, 현대차 등) | 2020 | |

| 국토교통부 '수소 물류 얼라이언스' 참여 | 2020 | |

| 수소차용 수소 유통산업 발전을 위한 협약식(현대제철, 현대자동차, 한국가스공사, 하이넷) | 2020 | |

| 수소공급망 효율화를 위한 플랫폼 구축 | 2020 | |

| SSG닷컴과 국내 최초 콜드체인 전기차 배송 서비스 시작 | 2020 | |

| 온실가스 배출권 거래제 대상 기업 | 2021 ~ | |

| 전기 택시 배터리 대여 및 사용후 배터리 활용 실증 사업을 위한 업무협약(산업통상자원부, 현대차, LG에너지솔루션 등) | 2021 | |

| UNGC(United Nations Global Compact) 이니셔티브 가입 | 2021 | |

| '한국형 무공해차 전환 100 (K-EV100)' 참여 | 2021 | |

| '화물차 미세먼지 저감 자발적 협약' 체결 (수도권대기환경청, 서울시, 경기도, 인천시 등) | 2021 | |

| 탄소 중립을 위한 녹색 암모니아 협의체 업무 협약 (산업통상자원부, 한국가스공사, 현대차 등) | 2021 | |

| 암모니아 및 액화석유가스(LPG) 해상운송 계약을 통한 수소 밸류체인 구축 (트라피구라) | 2021 | |

| 친환경 에너지 솔루션 브랜드 '에코(ECOH)'를 론칭 | 2021 | |

| 수소연료 기반 시험비행체 시험 연구 환경 구축 업무협약 체결 (충청남도, 서산시, 현대차, 현대건설) | 2021 | |

| 수소화물차 보급을 위한 시범운행(국토교통부) | 2021 | |

| 국내 최초 '전기차 사용후 배터리 운송 설비' 특허취득 | 2021 | |

| TCFD(Task force on Climate-related Financial Disclosures) 서포터즈 가입 및 지지선언 | 2021 | |

| 이산화탄소 포집, 저장, 활용(CCUS) 관련 특허출원 | 2022 | |

| 평택시 수소 모빌리티 특구 조성 업무 협약 체결(환경부, 경기도, 평택시, 현대차, SK E&S, 한국가스기술공사) | 2022 | |

| 액화 이산화탄소운반선에 대한 공동 개발 프로젝트 협약 체결(현대중공업, 한국조선해양, 미국선급협회, 마샬아일랜드기국, 지마린서비스) | 2022 | |

| 탄소중립 이행, 전력망 이용효율 제고를 위한 신재생에너지 전력망 모델 및 단지개발을 위한 업무협약 체결(한국수력원자력, 신안군청, LS일렉트릭) | 2022 | |

| CCUS 사업을 위한 기업 컨소시엄 협약 체결(동서발전, 한화솔루션, 삼성물산, 남해화학, 린데코리아, GS칼텍스, GS에너지, GS건설) | 2022 | |

| 수상현황 | 국토교통부 장관배 연비왕 선발대회 기업/개인 부문 1위 | 2017 |

| CDP Korea 탄소경영 섹터아너스 수상(6년 연속 수상) | 2017 ~ 2022 | |

| 국토교통부 장관배 연비왕 선발대회 기업대항전 우승 | 2018 | |

| 국토교통부 온실가스 감축실적 우수기업 선발대회 우승 | 2018 | |

| 한국교통안전공단 온실가스 감축실적 우수기업 선발대회 우수상(화물부문) | 2019 | |

| 국토교통부 장관배 연비왕 선발대회 기업대항전 준우승 | 2019 | |

| 한국경영인증원 그린경영대상 5년 연속 수상 | 2018 ~ 2022 | |

| 2020년 환경정보공개 대상 수상(환경부장관 표창) | 2020 | |

| 그린경영 산업통상자원부장관 표창 | 2020 | |

| 국토교통부 화물자동차 연비왕 선발대회 우승(국토교통부장관상) | 2020 | |

| 생물다양성 보전 유공 표창(환경부장관) | 2021 | |

| CDP Korea 탄소경영 아너스 클럽 수상 | 2020, 2021 |

※ AIP(Approval In Principal, 기본인증) : 조선소의 선박 기본설계에 대한 기술적 적합성 검증, 선박에 대한 선급(Class)과 기국(Flag)의 규정 부합 검토/승인하는 절차

(3) 대상환경 법규 및 준수사항

| 구 분 | 내 용 |

|---|---|

| 정부 규제 법규대상 | 기후위기 대응을 위한 탄소중립ㆍ녹색성장 기본법(법률 제18469호, 2021. 9. 24., 제정)(시행 2022. 9. 25.) |

| 온실가스 배출권의 할당 및 거래에 관한 법률(법률 제18469호, 2021. 9. 24., 타법개정)(시행 2022. 3. 25.) | |

| 미세먼지 저감 및 관리에 관한 특별법(법률 제17177호, 2020. 3. 31., 일부개정)(시행 2020. 4. 3.) | |

| 해양환경관리법(법률 제19013호, 2022. 10. 18., 일부개정)(시행 2022. 11. 1. ) | |

| 대기환경보전법(법률 제19125호, 2022. 12. 27., 일부개정)(시행 2022. 12. 27.) | |

| 물환경보전법(법률 제18469호, 2021. 9. 24., 타법개정)(시행 2022. 3. 25.) | |

| 폐기물관리법(법률 제19126호, 2022. 12. 27., 일부개정)(시행 2022. 12. 27.) | |

| 환경정책기본법(법률 제18469호, 2021. 9. 24., 타법개정)(시행 2022. 3. 25.) | |

| 에너지법(법률 제19000호, 2022. 10. 18., 일부개정)(시행 2022. 1. 19.) | |

| 화학물질관리법(법률 제18420호, 2021. 8. 17., 일부개정)(시행 2022. 2. 18.) | |

| 기타 환경관련 시행령 및 시행규칙 | |

| 규제 항목 및 준수 사항 | 온실가스 및 에너지 정부 감축목표 달성 |

| 노후경유차량 대폐차, 배기가스저감장치 장착 등 조치 이행 | |

| 수질 관련 법규 기준 이하 관리 (pH,COD,SS,n-H(동식물),nH(광유류),T-N,T-P,ABS) | |

| 대기 관련 법규 기준 이하 관리 (먼지, THS) |

(4) 온실가스·에너지 목표관리제 및 배출권거래제에 따른 정부 신고량

(국내 차량 및 건물)

| 연도 | 온실가스 배출량(tCo2_eq) | 에너지 사용량(TJ) | 제도 |

|---|---|---|---|

|

2016년 |

77,360 | 1,141 | 목표관리제 |

| 2017년 | 78,897 | 1,170 | |

| 2018년 | 80,532 | 1,202 | |

| 2019년 | 77,723 | 1,161 | |

| 2020년 | 79,348 | 1,192 | |

| 2021년 | 79,854 | 1,218 | 배출권거래제 |

| 2022년 | 79,418 | 1,203 |

※ 상기 2022년 온실가스 배출량 및 에너지 사용량은 외부 검증기관 검증 전 수치로 검증결과에 따라 변동될 수 있음

(5) 외항선박 온실가스 배출량 및 선박유 사용량

| 연도 | 온실가스 배출량(tCo2) | 선박유 사용량(Metric Tons) |

|---|---|---|

|

2016년 |

3,918,211 | 1,256,681 |

| 2017년 | 3,409,696 | 1,093,325 |

| 2018년 | 3,311,518 | 1,061,682 |

| 2019년 | 3,979,007 | 1,274,229 |

| 2020년 | 3,053,851 | 968,294 |

| 2021년 | 3,785,854 | 1,201,363 |

| 2022년 | 3,855,502 | 1,224,703 |

※ 상기 2022년 온실가스 배출량 및 선박유 사용량은 외부 검증기관 검증 전 수치로 검증결과에 따라 변동될 수 있음

(6) 친환경·기후변화 위험 요인

| 가치사슬의 영향 | 위험유형 | 주요 위험요인 | 재무영향 유발 요인 | 가능성 | 영향 크기 |

|---|---|---|---|---|---|

| 직접 운영 | 전환 위험 | 정책 및 법규 : 배출권거래제 | 운영비용 및 배출권 매입 비용 증가 | 확정 | 상 |

| 직접 운영 | 전환 위험 | 명성 : 투자자의 부정적 견해/평가 증가 | 환경 관련 평가가 낮은 기업에 대한 투자자의 투자 감소 | 높음 | 상 |

| 고객 | 전환 위험 | 시장 : 소비자 선호 변화 | 환경 위해 서비스에 대한 소비자 선호도 감소 | 확정 | 상 |

| 직접 운영 선박 | 전환 위험 | 정책 및 법규 : 국제 선박 관련 협약 및 규제 | 선박 설비 증설 등 운영비용 증가 | 확정 | 상 |

| 직접 운영 사업장 | 물리적 위험 | 단기 : 태풍, 홍수 등 이상기후현상에 따른 피해 | 자산 손실 및 사용 연한 단축 | 매우 높음 | 상 |

| 직접 운영 사업장 | 물리적 위험 | 장기 : 평균 온도 상승 | 생산능력 하락에 따른 매출감소 | 높음 | 상 |

(7) 친환경·기후변화 기회 요인

| 가치사슬의 영향 | 위험유형 | 주요 기회요인 | 재무영향 유발 요인 | 가능성 | 영향 크기 |

|---|---|---|---|---|---|

| 직접 운영 | 자원 효율성 | 현재 : 효율성 높은 운송수단의 이용 | 운영비용 감소 | 확정 | 상 |

| 직접 운영 | 시장 | 명성 : 투자자의 긍정적 견해/평가 증가 | 환경 관련 평가가 높은 기업에 대한 투자자의 투자 증가 | 높음 | 상 |

| 고객 | 제품 및 서비스 | 현재 : 소비자 선호도 변화 | 친환경 서비스에 대한 소비자 선호도 증가 | 확정 | 상 |

| 직접 운영 선박 | 시장 | 현재 : 공공섹터의 인센티브 활용 | 친환경 선박 인센티브 등을 통한 운영비용 절감 | 확정 | 상 |

| 직접 운영 차량 | 자원 효율성 | 현재 : 신기술 이용 | 화물차량 연료 저감장치 등을 이용하여 에너지 비용 감소 | 확정 | 중 |

| 직접 운영 차량 | 시장 | 현재 : 공공섹터의 인센티브 활용 | 화물차량 연료 저감장치 장착에 대한 정부 보조금으로 운영비용 절감 | 확정 | 중 |

| 직접 운영 사업장 | 에너지원 | 현재 : 저탄소 에너지 이용 | 태양광 패널 등 신재생에너지 이용하여 에너지 비용 절감 | 확정 | 하 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 원) |

| 과 목 | 제22기 | 제21기 | 제20기 |

|---|---|---|---|

| (2022년 12월말) | (2021년 12월말) | (2020년 12월말) | |

| 자산 | |||

| Ⅰ.유동자산 | 8,181,858,080,896 | 6,968,211,360,179 | 5,950,125,369,972 |

| 현금및현금성자산 | 2,059,783,220,532 | 1,645,326,172,902 | 1,401,146,644,297 |

| 매출채권 | 3,101,947,683,805 | 2,579,218,047,511 | 2,165,192,475,154 |

| 재고자산 | 1,452,283,025,275 | 1,370,430,331,304 | 1,115,337,770,558 |

| 기타 | 1,567,844,151,284 | 1,373,236,808,462 | 1,268,448,479,963 |

| Ⅱ.비유동자산 | 5,695,926,419,400 | 5,202,716,882,586 | 4,948,579,066,646 |

| 유형자산 | 4,470,028,907,297 | 3,865,120,928,412 | 3,747,095,996,445 |

| 무형자산 | 104,163,670,448 | 102,073,006,434 | 103,477,860,328 |

| 공동기업 및 관계기업투자 | 673,963,524,640 | 659,175,113,482 | 508,232,487,361 |

| 기타 | 447,770,317,015 | 576,347,834,258 | 589,772,722,512 |

| 자산 총계 | 13,877,784,500,296 | 12,170,928,242,765 | 10,898,704,436,618 |

| 부채 및 자본 | |||

| 부채 | |||

| Ⅰ.유동부채 | 4,343,758,217,774 | 3,942,961,992,175 | 3,547,701,852,658 |

| Ⅱ.비유동부채 | 2,654,413,994,564 | 2,415,554,115,236 | 2,284,633,930,800 |

| 부채 총계 | 6,998,172,212,338 | 6,358,516,107,411 | 5,832,335,783,458 |

| 자본 | |||

| Ⅰ.지배기업의 소유주지분 | 6,866,007,311,914 | 5,802,452,172,654 | 5,065,446,963,808 |

| 1. 자본금 | 18,750,000,000 | 18,750,000,000 | 18,750,000,000 |

| 2. 자본잉여금 | 153,618,863,259 | 153,618,863,259 | 153,618,863,259 |

| 3. 기타포괄손익누계액 | (99,734,436) | (4,372,890,346) | (72,816,443,915) |

| 4. 이익잉여금 | 6,679,226,432,679 | 5,619,944,449,329 | 4,966,821,873,237 |

| 5. 기타자본구성요소 | 14,511,750,412 | 14,511,750,412 | (927,328,773) |

| Ⅱ.비지배지분 | 13,604,976,044 | 9,959,962,700 | 921,689,352 |

| 자본 총계 | 6,879,612,287,958 | 5,812,412,135,354 | 5,066,368,653,160 |

| 부채 및 자본의 총계 | 13,877,784,500,296 | 12,170,928,242,765 | 10,898,704,436,618 |

| (2022.01.01.~ 2022.12.31.) |

(2021.01.01.~ 2021.12.31.) |

(2020.01.01.~ 2020.12.31.) |

|

| 매출액 | 26,981,880,971,123 | 21,779,581,931,003 | 16,519,884,633,100 |

| 영업이익 | 1,798,516,596,130 | 1,126,245,705,403 | 662,150,585,636 |

| 당기순이익 | 1,192,805,576,043 | 783,175,862,240 | 606,142,677,103 |

| 지배기업의 소유주지분 | 1,189,821,184,515 | 782,897,006,411 | 606,201,149,650 |

| 비지배지분 | 2,984,391,528 | 278,855,829 | (58,472,547) |

| 지배기업의 소유주지분에 대한 기본 및 희석주당이익 | 31,729 | 20,877 | 16,165 |

| ※연결에 포함된 회사수 | 56 | 52 | 50 |

| ※ 모든 연결 종속회사를 포함한 수치입니다. ※ 제22기(당기)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나, 수정이 발생하는 경우 정정보고서를 통하여 그 내용 및 사유 등을 반영할 예정입니다. |

나. 요약별도재무정보

| (단위 : 원) |

| 과 목 | 제22기 | 제21기 | 제20기 |

|---|---|---|---|

| (2022년 12월말) | (2021년 12월말) | (2020년 12월말) | |

| 자산 | |||

| Ⅰ.유동자산 | 6,410,729,164,766 | 5,341,078,267,353 | 4,613,953,358,266 |

| 현금및현금성자산 | 1,293,292,556,962 | 838,363,727,320 | 745,022,867,648 |

| 매출채권 | 2,266,364,185,466 | 1,926,432,182,969 | 1,611,182,588,069 |

| 재고자산 | 1,407,677,914,248 | 1,297,916,145,376 | 1,062,784,304,143 |

| 기타 | 1,443,394,508,090 | 1,278,366,211,688 | 1,194,963,598,406 |

| Ⅱ.비유동자산 | 5,175,375,558,824 | 4,715,932,327,272 | 4,526,478,513,934 |

| 유형자산 | 3,963,692,406,664 | 3,374,276,528,014 | 3,308,601,593,053 |

| 무형자산 | 62,797,907,983 | 62,734,126,847 | 64,524,453,071 |

| 관계기업투자 | 578,816,510,567 | 554,765,375,931 | 418,737,240,184 |

| 기타 | 570,068,733,610 | 724,156,296,480 | 734,615,227,626 |

| 자산 총계 | 11,586,104,723,590 | 10,057,010,594,625 | 9,140,431,872,200 |

| 부채 및 자본 | |||

| 부채 | |||

| Ⅰ.유동부채 | 3560378764712 | 3,283,113,219,575 | 2,966,502,268,606 |

| Ⅱ.비유동부채 | 2169253244160 | 1,962,090,397,977 | 1,861,205,020,646 |

| 부채 총계 | 5729632008872 | 5,245,203,617,552 | 4,827,707,289,252 |

| 자본 | |||

| 1. 자본금 | 18,750,000,000 | 18,750,000,000 | 18,750,000,000 |

| 2. 자본잉여금 | 153,618,863,259 | 153,618,863,259 | 153,618,863,259 |

| 3. 기타포괄손익누계액 | 33,649,343,872 | 66,252,742,326 | 67,574,307,957 |

| 4. 이익잉여금 | 5,650,454,507,587 | 4,573,185,371,488 | 4,072,781,411,732 |

| 자본 총계 | 5,856,472,714,718 | 4,811,806,977,073 | 4,312,724,582,948 |

| 부채 및 자본의 총계 | 11,586,104,723,590 | 10,057,010,594,625 | 9,140,431,872,200 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| (2022.01.01.~ 2022.12.31.) |

(2021.01.01.~ 2021.12.31.) |

(2020.01.01.~ 2020.12.31.) |

|

| 매출액 | 21,528,979,385,563 | 17,572,701,950,001 | 12,909,957,670,070 |

| 영업이익 | 1,595,700,562,384 | 894,567,705,733 | 493,954,312,997 |

| 당기순이익 | 1,209,437,645,735 | 630,270,007,500 | 521,318,959,907 |

| 기본및희석주당순이익 | 32,252 | 16,807 | 13,902 |

| ※ 당사는 공시대상기간동안 중단사업이 없습니다. 따라서 계속사업이익을 기재하지 않았습니다. ※ 제22기(당기)는 주주총회 승인 전 별도재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나, 수정이 발생하는 경우 정정보고서를 통하여 그 내용 및 사유 등을 반영할 예정입니다. |

2. 연결재무제표

|

연결 재무상태표 |

|

제 22 기 2022.12.31 현재 |

|

제 21 기 2021.12.31 현재 |

|

제 20 기 2020.12.31 현재 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

8,181,858,080,896 |

6,968,211,360,179 |

5,950,125,369,972 |

|

현금및현금성자산 |

2,059,783,220,532 |

1,645,326,172,902 |

1,401,146,644,297 |

|

기타유동금융자산 |

1,057,232,216,878 |

875,740,885,347 |

943,284,984,149 |

|

매출채권 |

3,101,947,683,805 |

2,579,218,047,511 |

2,165,192,475,154 |

|

계약자산 |

202,915,422,384 |

198,427,417,795 |

102,057,487,931 |

|

기타수취채권 |

138,077,885,581 |

129,463,628,487 |

94,952,496,495 |

|

재고자산 |

1,452,283,025,275 |

1,370,430,331,304 |

1,115,337,770,558 |

|

충당자산 |

44,982,730,387 |

38,753,360,538 |

37,317,893,890 |

|

당기법인세자산 |

7,938,749,219 |

4,466,410,767 |

7,425,591,960 |

|

기타유동자산 |

116,697,146,835 |

93,243,267,528 |

83,410,025,538 |

|

매각예정비유동자산 |

33,141,838,000 |

||

|

비유동자산 |

5,695,926,419,400 |

5,202,716,882,586 |

4,948,579,066,646 |

|

기타비유동수취채권 |

25,341,550,007 |

23,579,679,549 |

24,227,537,743 |

|

기타비유동금융자산 |

222,508,643,490 |

415,338,966,839 |

425,696,401,239 |

|

공동기업 및 관계기업투자 |

673,963,524,640 |

659,175,113,482 |

508,232,487,361 |

|

유형자산 |

4,470,028,907,297 |

3,865,120,928,412 |

3,747,095,996,445 |

|

무형자산 |

104,163,670,448 |

102,073,006,434 |

103,477,860,328 |

|

충당자산 |

133,879,921,006 |

127,773,967,297 |

132,087,282,913 |

|

이연법인세자산 |

9,692,306,551 |

8,679,397,475 |

5,236,673,939 |

|

기타비유동자산 |

56,347,895,961 |

975,823,098 |

2,524,826,678 |

|

자산총계 |

13,877,784,500,296 |

12,170,928,242,765 |

10,898,704,436,618 |

|

부채 |

|||

|

유동부채 |

4,343,758,217,774 |

3,942,961,992,175 |

3,547,701,852,658 |

|

매입채무 |

1,842,184,505,555 |

1,902,448,368,854 |

1,535,297,162,350 |

|

기타지급채무 |

514,392,355,060 |

375,316,846,273 |

310,949,139,947 |

|

단기차입금 |

1,175,952,907,115 |

1,116,846,295,678 |

1,312,950,740,284 |

|

기타유동금융부채 |

322,186,105,798 |

251,685,399,550 |

198,089,402,163 |

|

당기법인세부채 |

243,989,672,555 |

135,444,483,890 |

30,428,326,784 |

|

충당부채 |

73,052,433,322 |

51,945,818,119 |

47,212,805,480 |

|

계약부채 |

138,701,367,204 |

51,084,202,762 |

76,291,800,195 |

|

기타유동부채 |

33,298,871,165 |

58,190,577,049 |

36,482,475,455 |

|

비유동부채 |

2,654,413,994,564 |

2,415,554,115,236 |

2,284,633,930,800 |

|

장기차입금 |

659,224,582,711 |

710,408,138,216 |

642,177,210,266 |

|

회사채 |

299,417,561,018 |

299,241,919,950 |

299,052,429,232 |

|

기타비유동금융부채 |

1,301,353,380,547 |

1,019,610,516,584 |

958,865,464,947 |

|

이연법인세부채 |

241,479,098,023 |

237,333,651,210 |

232,722,644,582 |

|

확정급여부채 |

2,051,581,616 |

2,371,262,031 |

2,632,714,394 |

|

충당부채 |

141,501,386,207 |

136,684,063,648 |

139,629,520,539 |

|

기타비유동부채 |

9,386,404,442 |

9,904,563,597 |

9,553,946,840 |

|

부채총계 |

6,998,172,212,338 |

6,358,516,107,411 |

5,832,335,783,458 |

|

자본 |

|||

|

지배기업의 소유주지분 |

6,866,007,311,914 |

5,802,452,172,654 |

5,065,446,963,808 |

|

자본금 |

18,750,000,000 |

18,750,000,000 |

18,750,000,000 |

|

자본잉여금 |

153,618,863,259 |

153,618,863,259 |

153,618,863,259 |

|

기타포괄손익누계액 |

(99,734,436) |

(4,372,890,346) |

(72,816,443,915) |

|

이익잉여금 |

6,679,226,432,679 |

5,619,944,449,329 |

4,966,821,873,237 |

|

기타자본구성요소 |

14,511,750,412 |

14,511,750,412 |

(927,328,773) |

|

비지배지분 |

13,604,976,044 |

9,959,962,700 |

921,689,352 |

|

비지배지분 |

13,604,976,044 |

9,959,962,700 |

921,689,352 |

|

자본총계 |

6,879,612,287,958 |

5,812,412,135,354 |

5,066,368,653,160 |

|

부채 및 자본의 총계 |

13,877,784,500,296 |

12,170,928,242,765 |

10,898,704,436,618 |

| ※ 제22기(당기)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나, 수정이 발생하는 경우 정정보고서를 통하여 그 내용 및 사유 등을 반영할 예정입니다. |

|

연결 손익계산서 |

|

제 22 기 2022.01.01 부터 2022.12.31 까지 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

매출액 |

26,981,880,971,123 |

21,779,581,931,003 |

16,519,884,633,100 |

|

매출원가 |

24,680,497,658,585 |

20,287,858,400,845 |

15,229,428,576,518 |

|

매출총이익 |

2,301,383,312,538 |

1,491,723,530,158 |

1,290,456,056,582 |

|

판매비와관리비 |

502,866,716,408 |

365,477,824,755 |

628,305,470,946 |

|

영업이익 |

1,798,516,596,130 |

1,126,245,705,403 |

662,150,585,636 |

|

금융수익 |

82,004,218,223 |

34,816,238,676 |

34,208,562,446 |

|

기타수익 |

1,312,732,488,622 |

442,198,501,026 |

672,535,551,202 |

|

금융비용 |

119,307,174,672 |

71,354,756,045 |

84,795,541,214 |

|

기타비용 |

1,467,250,445,623 |

567,545,392,868 |

547,137,664,800 |

|

지분법이익(손실) |

(9,274,493,156) |

20,850,553,933 |

29,587,654,599 |

|

법인세비용차감전순이익 |

1,597,421,189,524 |

985,210,850,125 |

766,549,147,869 |

|

법인세비용 |

404,615,613,481 |

202,034,987,885 |

160,406,470,766 |

|

당기순이익 |

1,192,805,576,043 |

783,175,862,240 |

606,142,677,103 |

|

지배기업의 소유주지분 |

1,189,821,184,515 |

782,897,006,411 |

606,201,149,650 |

|

비지배지분 |

2,984,391,528 |

278,855,829 |

(58,472,547) |

|

주당이익 |

|||

|

지배기업의 소유주지분에 대한 기본및희석주당이익 (단위 : 원) |

31,729 |

20,877 |

16,165 |

| ※ 제22기(당기)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나, 수정이 발생하는 경우 정정보고서를 통하여 그 내용 및 사유 등을 반영할 예정입니다. |

|

연결 포괄손익계산서 |

|

제 22 기 2022.01.01 부터 2022.12.31 까지 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

당기순이익 |

1,192,805,576,043 |

783,175,862,240 |

606,142,677,103 |

|

기타포괄손익 |

16,277,935,376 |

70,127,401,754 |

(79,819,061,927) |

|

후속적으로 당기손익으로 재분류되는 항목 |

36,920,534,995 |

69,973,397,704 |

(68,224,166,714) |

|

지분법자본변동 |

9,104,592,792 |

5,561,078,133 |

(1,132,900,183) |

|

해외사업환산손익 |

27,815,942,203 |

64,412,319,571 |

(67,091,266,531) |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

(20,642,599,619) |

154,004,050 |

(11,594,895,213) |

|

기타포괄손익-공정가치 측정 금융자산평가손익 |

(32,603,398,454) |

(1,321,565,631) |

(10,925,245,007) |

|

지분법이익잉여금 |

1,428,163,010 |

(29,091,171) |

450,331,162 |

|

확정급여제도의 재측정요소 |

10,532,635,825 |

1,504,660,852 |

(1,119,981,368) |

|

총포괄이익 |

1,209,083,511,419 |

853,303,263,994 |

526,323,615,176 |

|

지배기업의 소유주지분 |

1,206,055,139,260 |

852,816,129,661 |

526,414,200,948 |

|

비지배지분 |

3,028,372,159 |

487,134,333 |

(90,585,772) |

| ※ 제22기(당기)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나, 수정이 발생하는 경우 정정보고서를 통하여 그 내용 및 사유 등을 반영할 예정입니다. |

|

연결 자본변동표 |

|

제 22 기 2022.01.01 부터 2022.12.31 까지 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||||

|---|---|---|---|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타포괄손익누계액 |

이익잉여금 |

기타자본구성요소 |

지배기업소유주지분계 |

비지배지분 |

자본 합계 |

||

|

2020.01.01 (기초자본) |

18,750,000,000 |

153,618,863,259 |

6,300,854,581 |

4,492,540,373,793 |

(927,328,773) |

4,670,282,762,860 |

(2,648,415) |

4,670,280,114,445 |

|

|

총포괄손익 : |

당기순이익 |

606,201,149,650 |

606,201,149,650 |

(58,472,547) |

606,142,677,103 |

||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

(10,925,245,007) |

(10,925,245,007) |

(10,925,245,007) |

||||||

|

확정급여제도의 재측정요소 |

(1,119,981,368) |

(1,119,981,368) |

(1,119,981,368) |

||||||

|

지분법자본변동 |

(1,132,900,183) |

(1,132,900,183) |

(1,132,900,183) |

||||||

|

지분법이익잉여금 |

450,331,162 |

450,331,162 |

450,331,162 |

||||||

|

해외사업환산손익 |

(67,059,153,306) |

(67,059,153,306) |

(32,113,225) |

(67,091,266,531) |

|||||

|

합계 |

(79,117,298,496) |

605,531,499,444 |

526,414,200,948 |

(90,585,772) |

526,323,615,176 |

||||

|

자본에 직접 반영된 주주와의 거래 : |

연차배당 |

(131,250,000,000) |

(131,250,000,000) |

(131,250,000,000) |

|||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동 |

|||||||||

|

연결범위변동 |

1,014,923,539 |

1,014,923,539 |

|||||||

|

2020.12.31 (기말자본) |

18,750,000,000 |

153,618,863,259 |

(72,816,443,915) |

4,966,821,873,237 |

(927,328,773) |

5,065,446,963,808 |

921,689,352 |

5,066,368,653,160 |

|

|

2021.01.01 (기초자본) |

18,750,000,000 |

153,618,863,259 |

(72,816,443,915) |

4,966,821,873,237 |

(927,328,773) |

5,065,446,963,808 |

921,689,352 |

5,066,368,653,160 |

|

|

총포괄손익 : |

당기순이익 |

782,897,006,411 |

782,897,006,411 |

278,855,829 |

783,175,862,240 |

||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

(1,321,565,631) |

(1,321,565,631) |

(1,321,565,631) |

||||||

|

확정급여제도의 재측정요소 |

1,504,660,852 |

1,504,660,852 |

1,504,660,852 |

||||||

|

지분법자본변동 |

5,561,078,133 |

5,561,078,133 |

5,561,078,133 |

||||||

|

지분법이익잉여금 |

(29,091,171) |

(29,091,171) |

(29,091,171) |

||||||

|

해외사업환산손익 |

64,204,041,067 |

64,204,041,067 |

208,278,504 |

64,412,319,571 |

|||||

|

합계 |

68,443,553,569 |

784,372,576,092 |

852,816,129,661 |

487,134,333 |

853,303,263,994 |

||||

|

자본에 직접 반영된 주주와의 거래 : |

연차배당 |

(131,250,000,000) |

(131,250,000,000) |

(131,250,000,000) |

|||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동 |

15,439,079,185 |

15,439,079,185 |

8,551,209,797 |

23,990,288,982 |

|||||

|

연결범위변동 |

(70,782) |

(70,782) |

|||||||

|

2021.12.31 (기말자본) |

18,750,000,000 |

153,618,863,259 |

(4,372,890,346) |

5,619,944,449,329 |

14,511,750,412 |

5,802,452,172,654 |

9,959,962,700 |

5,812,412,135,354 |

|

|

2022.01.01 (기초자본) |

18,750,000,000 |

153,618,863,259 |

(4,372,890,346) |

5,619,944,449,329 |

14,511,750,412 |

5,802,452,172,654 |

9,959,962,700 |

5,812,412,135,354 |

|

|

총포괄손익 : |

당기순이익 |

1,189,821,184,515 |

1,189,821,184,515 |

2,984,391,528 |

1,192,805,576,043 |

||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

(32,603,398,454) |

(32,603,398,454) |

(32,603,398,454) |

||||||

|

확정급여제도의 재측정요소 |

10,532,635,825 |

10,532,635,825 |

10,532,635,825 |

||||||

|

지분법자본변동 |

9,104,592,792 |

9,104,592,792 |

9,104,592,792 |

||||||

|

지분법이익잉여금 |

1,428,163,010 |

1,428,163,010 |

1,428,163,010 |

||||||

|

해외사업환산손익 |

27,771,961,572 |

27,771,961,572 |

43,980,631 |

27,815,942,203 |

|||||

|

합계 |

4,273,155,910 |

1,201,781,983,350 |

1,206,055,139,260 |

3,028,372,159 |

1,209,083,511,419 |

||||

|

자본에 직접 반영된 주주와의 거래 : |

연차배당 |

(142,500,000,000) |

(142,500,000,000) |

(142,500,000,000) |

|||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동 |

|||||||||

|

연결범위변동 |

616,641,185 |

616,641,185 |

|||||||

|

2022.12.31 (기말자본) |

18,750,000,000 |

153,618,863,259 |

(99,734,436) |

6,679,226,432,679 |

14,511,750,412 |

6,866,007,311,914 |

13,604,976,044 |

6,879,612,287,958 |

|

| ※ 제22기(당기)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나, 수정이 발생하는 경우 정정보고서를 통하여 그 내용 및 사유 등을 반영할 예정입니다. |

|

연결 현금흐름표 |

|

제 22 기 2022.01.01 부터 2022.12.31 까지 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

영업활동으로 인한 현금흐름 |

1,558,795,160,495 |

1,105,514,871,574 |

976,882,809,694 |

|

영업으로부터 창출된 현금흐름 |

1,802,465,103,288 |

1,182,510,906,144 |

1,214,562,718,011 |

|

당기순이익 |

1,192,805,576,043 |

783,175,862,240 |

606,142,677,103 |

|

조정 |

1,333,788,628,873 |

766,719,618,707 |

520,452,932,182 |

|

영업활동으로 인한 자산ㆍ부채의 변동 |

(724,129,101,628) |

(367,384,574,803) |

87,967,108,726 |

|

이자의 수취 |

41,132,560,786 |

19,510,262,612 |

31,392,851,321 |

|

이자의 지급 |

(104,578,923,374) |

(69,556,191,179) |

(84,067,291,936) |

|

배당금의 수취 |

13,891,577,207 |

20,317,588,516 |

19,474,942,409 |

|

법인세의 납부 |

(194,115,157,412) |

(47,267,694,519) |

(204,480,410,111) |

|

투자활동으로 인한 현금흐름 |

(526,556,385,572) |

(349,355,289,356) |

(198,426,187,320) |

|

기타유동금융자산의 감소(증가) |

(165,639,326,572) |

71,607,424,136 |

(68,959,172,591) |

|

기타비유동금융자산의 증가 |

(4,599,033,022) |

||

|

기타수취채권의 증가 |

(2,396,113,052) |

||

|

기타비유동수취채권의 증가 |

(2,417,838,783) |

(485,055,829) |

(13,693,040,081) |

|

관계기업투자주식의 취득 |

(44,893,605,286) |

(110,406,664,378) |

(4,789,260,885) |

|

관계기업투자주식의 처분 |

6,023,720,650 |

5,972,074,860 |

4,668,852,301 |

|

연결범위의 변동 |

(5,135,802,882) |

(1,366,572,231) |

|

|

유형자산의 취득 |

(340,509,375,968) |

(307,966,747,066) |

(123,409,773,989) |

|

매각예정비유동자산의 처분 |

31,921,198,473 |

||

|

유형자산의 처분 |

2,472,201,151 |

1,820,919,972 |

10,728,088,498 |

|

무형자산의 처분 |

209,006,000 |

6,190,492,579 |

|

|

무형자산의 취득 |

(3,625,951,739) |

(11,067,241,051) |

(7,795,800,921) |

|

정부보조금의 수령 |

2,034,535,458 |

1,170,000,000 |

|

|

재무활동으로 인한 현금흐름 |

(438,009,242,848) |

(561,828,827,212) |

(31,497,813,864) |

|

리스부채의 상환 |

(262,105,676,296) |

(234,156,632,044) |

(196,800,784,172) |

|

기타비유동금융부채의 감소 |

(2,946,716,079) |

||

|

유동성장기미지급금의 상환 |

(28,850,586,838) |

(22,968,073,897) |

(184,615,021,378) |

|

단기차입금의 순증가(감소) |

112,092,746,886 |

(234,517,702,993) |

202,125,686,790 |

|

유동성장기차입금의 감소 |

(229,195,010,020) |

(127,120,745,768) |

(214,465,991,263) |

|

장기차입금의 증가 |

114,876,150,599 |

164,194,038,528 |

194,610,336,159 |

|

연결자본거래로 인한 현금유입 |

619,848,900 |

23,990,288,962 |

|

|

배당금의 지급 |

(142,500,000,000) |

(131,250,000,000) |

(131,250,000,000) |

|

회사채의 발행 |

298,897,960,000 |

||

|

현금및현금성자산의 증가 |

594,229,532,075 |

194,330,755,006 |

746,958,808,510 |

|

현금및현금성자산의 환율변동효과 |

(179,772,484,445) |

49,848,773,599 |

(35,602,246,826) |

|

기초의 현금및현금성자산 |

1,645,326,172,902 |

1,401,146,644,297 |

689,790,082,613 |

|

기말의 현금및현금성자산 |

2,059,783,220,532 |

1,645,326,172,902 |

1,401,146,644,297 |

| ※ 제22기(당기)는 주주총회 승인 전 연결재무제표입니다. 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나, 수정이 발생하는 경우 정정보고서를 통하여 그 내용 및 사유 등을 반영할 예정입니다. |

3. 연결재무제표 주석

| 제 22기 2022년 1월 1일부터 2022년 12월 31일까지 |

| 제 21기 2021년 1월 1일부터 2021년 12월 31일까지 |

현대글로비스 주식회사와 그 종속기업 |

1. 일반사항

1.1 지배회사의 개요

현대글로비스 주식회사(이하 "지배기업")는 2001년 2월 22일에 설립되어 2005년 12월 26일에 한국거래소가 개설하는 유가증권시장에 주식을 상장한 회사로서 해운업, 국내 및 해외물류사업과 CKD(Complete Knock Down) 부품 공급사업 등의 유통판매업을 주 영업목적으로 하고 있으며, 당기말 현재의 자본금은 18,750백만원입니다.

당기말 현재 주요 주주 현황은 다음과 같습니다.