|

|

대표이사 등의 확인서(2023.03.21) |

사 업 보 고 서

(제 22 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 03월 21일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 인바이츠바이오코아 주식회사 |

| 대 표 이 사 : | 신 용 규, 변 석 수 |

| 본 점 소 재 지 : | 서울시 금천구 디지털로 9길 33 (가산동, IT미래타워 8층) |

| (전 화)02-2027-6200 | |

| (홈페이지) https://www.bio-core.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 홍 문 기 |

| (전 화) 02-2027-6200 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서(2023.03.21) |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | 2 | - | 2 | - |

| 합계 | - | 2 | - | 2 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

인바이츠 지노믹스 | 당기 중 신설 |

| 프로카젠 | 당기 중 지분 취득으로 자회사로 편입 | |

| 연결 제외 |

- | - |

| - | - |

가. 회사의 법적, 상업적 명칭

당사의 명칭은 인바이츠바이오코아 주식회사이며, 영문명은 INVITES BIOCORE CO., LTD 입니다

나. 설립일자

당사는 2001년 5월 30일에 바이오코아 주식회사를 설립하였으며, 2015년 6월 29일에 코넥스시장에 주권상장을 실시하였습니다.

다. 본사의 주소, 전화번호 및 홈페이지

주소 : 서울시 금천구 가산동 60-21번지(디지털로 9길 33) IT미래타워 8층

전화번호 : 02-2027-6200

홈페이지 : https://www.bio-core.com

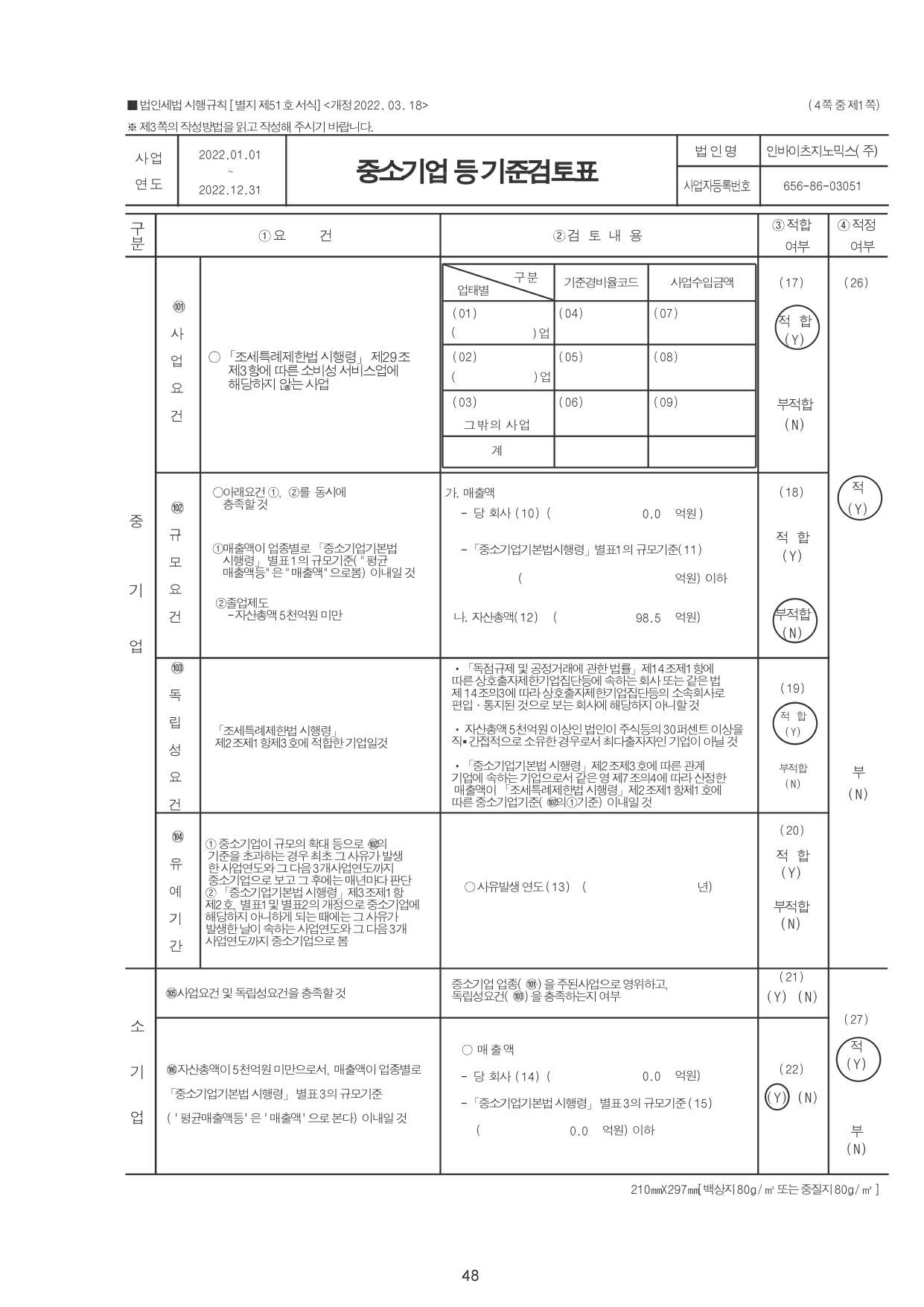

라. 중소기업 해당여부

당사는 사업보고서 제출일 현재 중소기업기본법 제2조 및 동법 시행령 제3조에

의거 중소기업에 해당됩니다.

마.중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요사업의 내용

당사는 2001년 5월 30일 설립하여 의약품 개발 연구사업, 유전자 관련 분석과 특수분석사업을 주요사업으로 영위하고 있습니다.

당사의 주요제품으로는 CRO(분석/생동/임상) 서비스, 유전체 분석 및 유전체 제품, 진단키트 등이 있습니다.

당사가 영위한 사업의 자세한 내용은 『 Ⅱ. 사업의 내용 』을 참조하시기 바랍니다.

회사가 영위하려는 목적사업은 다음과 같습니다.

| 사업목적 | 비고 |

|---|---|

|

1. 의약품 개발 연구사업 2. 유전자 관련 분석과 특수분석사업 3. 의료기관 위탁운영 등 경영컨설팅업 4. 의약품 및 의료용품 제조 및 도소매업 5. 생명공학연구 DNA Chip 제조 및 도소매업 6. DNA Chip 을 활용한 진단사업 7. 질환치료용 유전백신관련 기술의 연구개발 및 기술판매업 8. 생명공학 분야의 연구 수탁 업무업 9. 생명공학 분야의 기술 자문업 10. 상품종합중개업 11. 의료기기판매업 [신설 2015.03.30] 12. 국제물류주선업 [신설 2016.03.30] 13. 화물운송주선업 [신설 2018.03.28] 14. 통신판매업 [신설 2018.03.28] 15. 운송관련 서비스업[신설 2021.03.24] 16. 종이상자 도매업[신설 2021.03.24] 17. 정보통신기술(ICT) 기반의 건강관리 서비스[신설 2021.03.24] 18. 고객이 회사에 제공하여 회사의 사업목적의 이용에 동의한 개인건강정보(의료 19. 유-헬스솔루션 개발[신설 2021.03.24] 20. 유-헬스 디바이스 인증 및 판매사업[신설 2021.03.24] 21. 병원정보시스템(Hospital Information System)의 판매 사업[신설 2021.03.24] 22. Smart Hospital 관련 컴퓨터 프로그래밍, 시스템 통합 관리업[신설 2021.03.24] 23. 헬스기기 판매 및 유통, 도소매업[신설 2021.03.24] 24. 각 호에 관련된 수출입, 무역업 25. 각 호에 부대되는 일체의 사업 |

- |

사. 신용평가에 관한 사항

1) 신용평가 내역

| 평가일 | 평가대상 | 신용등급 | 평가회사 [신용평가등급범위] |

평가구분 |

|---|---|---|---|---|

| 2021.06.14 | 기업신용평가종합 | BBB | 한국기업데이타 | 정기평정 |

2) 신용평가 등급내용

| 기관 | 등급 | 등급정의 |

|---|---|---|

| 한 국 기 업 데 이 타 |

AAA | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위요소가 있음 | |

| A | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 | |

| BBB | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경변화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 | |

| BB | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성 면에서는 다소 불안한 요소가 내포되어 있음 | |

| B | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성 면에서는 불안한 요소가 있음 | |

| CCC | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있어 투기적임 | |

| CC | 상거래 신용위험의 가능성이 높음 | |

| C | 상거래 신용위험의 가능성이 매우 높음 | |

| D | 현재 상거래 신용위험 발생 상태에 있음 | |

| NR | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코넥스시장 | 2015년 06월 29일 | - | - |

2. 회사의 연혁

가. 회사의 연혁

| 일 자 | 내 용 |

|---|---|

| 2001.05 | 바이오코아 주식회사 설립(설립 자본금 5.0억원) |

| 2005.05 | GLP(Good Laboratory Practice) 기관 인증 획득 - Bio-analytical CRO 분야 국내 최초 |

| 2008.10 | 식품의약품안전청 인정 생동성시험기관 적합성 판정 |

| 2010.03 | 임상시험 서비스 사업 개시 |

| 2012.09 | 기업부설연구소 설립 |

| 2014.12 | ㈜지노첵 흡수합병(합병 후 자본금 21.7억원) |

| 2015.03 | 유상증자(보통주, 증자 후 자본금 23.7억원) - 홍콩디안과기유한공사 투자유치, 전략적 투자관계 구축 |

| 2015.06 | 유상증자(보통주, 증자 후 자본금 34.1억원) - 中 디안그룹 추가 투자유치 |

| 2015.06 | 코넥스시장 상장 |

| 2015.09 | (재)서울의과학연구소 휴먼지놈-세포유전 사업부 영업양수 |

|

2016.01 |

(주)바이오코아푸드랩 매각 |

|

2016.02 |

SK텔레콤과 분자진단기술 개발 및 사업화 협력 MOU 체결 |

|

2016.03 |

대표이사 변경 (최형식, 황승용 각자대표이사 -> 황승용 단독 대표이사) |

|

2016.04 |

질병관리본부 유전자검사기관 신고 101종으로 확대 |

|

2016.09 |

중국 디안진단/한러건강검진센터에 진단키드 공급계약 체결 |

| 2016.10 | ISO13485/GMP 재인증 획득 |

| 2017.08 | 미국 Picarro사와 연구협력 체결 |

| 2018.05 | Wuxi CDS와 글로벌 CRO 업무 MOU체결 |

| 2018.08 | 가톨릭의대와 유전체/임상시험 업무 MOU 체결 |

| 2019.02 | 서울대병원 임상시험센터와 ADME 업무 MOU 체결 |

| 2019.06 | NITS(non-invasive prenatal screening) CE(Conformity to European) 인증 획득 |

| 2020.03 | COVID19 진단키트 유럽 CE인증 획득 |

| 2020.04 | COVID19 진단키트 수출허가 획득(식품의약품안전처) |

| 2020.05 | COVID19 진단키트 국내 긴급사용승인(질병관리본부) |

| 2020.05 | COVID19 진단키트 미국 FDA EUA 획득 |

| 2020.07 | 최대주주변경(홍콩디안과기유한공사외 2명 -> 인바이츠헬스케어(주)외 2명) |

| 2020.07 | 유상증자(보통주, 증자 후 자본금 38.55억원) -> 제3자 배정(인바이츠헬스케어(주)) |

| 2020.08 | 대표이사 변경(변경전 : 황승용 -> 변경후 : 신용규) |

| 2021.02 | 제1회차 전환사채 발행(210억원) - 뉴레이크얼라이언스 더헬스케어 유한회사 투자유치 |

| 2021.03 | 유상증자(전환상환우선주, 210억원) - 뉴레이크얼라이언스 더헬스케어 유한회사 투자유치 |

| 2021.03 | 상호의 변경(바이오코아 주식회사 -> 인바이츠 바이오코아 주식회사) |

| 2021.03 | COVID19 진단키트 국내 사용 승인 |

| 2021.06 | 개인 맞춤형 혁신의료기술과 디지털 헬스케어 플랫폼 개발을 위한 공동 업무 협약 (서울대병원 , 헬스커넥트) |

|

2022.07 |

㈜인바이츠지노믹스 출자 |

|

2022.07 |

㈜프로카젠 지분인수 |

|

2022.11 |

대표이사 변경(신용규 대표이사 -> 신용규, 변석수 각자대표이사) |

나. 본점 소재지 및 그 변경년도

| 변경일 | 주소 | 비고 |

|---|---|---|

| 2001.05 | 서울시 용산구 동빙고동 10-8 | 설립 |

| 2001.07 | 서울시 서초구 양재동 108-1 | 본점 이전 |

| 2007.08 | 서울 금천구 디지털로9길 33 IT미래타워 8층 | 본점 이전 |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 03월 29일 | 정기주총 | 비상근감사 양석준 | 사내이사 황승용 | - |

| 2018년 03월 28일 | 정기주총 | - | 기타비상무이사 쉬민 | - |

| 2019년 03월 27일 | 정기주총 | - | 기타비상무이사 윤석원 | - |

| 2020년 03월 25일 | 정기주총 | 기타비상무이사 박시형 | 비상근감사 양석준 | - |

| 2020년 08월 25일 | 임시주총 | 사내이사 신용규 대표이사 신용규 기타비상무이사 안동규 기타비상무이사 장 훈 |

사내이사 황승용 | 대표이사 황승용(사임) 기타비상무이사 쉬민(사임) 기타비상무이사 윤석원(사임) |

| 2021년 03월 24일 | 정기주총 | 사내이사 신용준 비상근감사 정문호 |

- | 사내이사 황승용(사임) 비상근감사 양석준(사임) |

| 2022년 11월 21일 | 임시주총 |

사내이사 변석수 대표이사 변석수 |

- |

- |

※ 2022년 11월 21일 임시주주총회에서 신규 선임 된 사내이사 변석수는 동일자로 각자 대표이사로 선임되었습니다.

라. 최대주주의 변동

-. 인바이츠바이오코아 주식회사의 최대주주는 2016년 2월 1일자로 이경률 외 17

인에서 홍콩디안과기유한공사 외 4인(소유주식수 : 1,861,300주, 지분율 : 27.29 %)으로 변경된 바 있습니다.

-. 2020. 6. 30일자로 당사의 기존 최대주주인 홍콩디안과기유한공사는 인바이츠

헬스케어(주)와 주식양수도계약을 체결하고, 2020. 7. 1일자로 장내 시간외 대량

매매를 통하여 소유주식 전량인 1,383,105주를 인바이츠헬스케어(주)에게 양도

함으로써 당사의 최대주주는 동일자로 기존 홍콩디안과기유한공사에서 인바이츠

헬스케어(주) 변경되었습니다.

-. 또한 당사는 2020. 6. 30일자로 이사회를 개최하여 현재 최대주주인 인바이츠

헬스케어(주)를 대상으로 하는 제3자배정 유상증자를 결의하였고, 2020. 7. 8

일자로 납입을 완료함으로써 2020. 7. 9일자로 최대주주인 인바이츠헬스케어(주)

보유주식수는 805,639주가 증가하여 2,188,744주로 증가하였습니다.

(발행주식총수는 기존 6,905,676주에서 7,711,315주로 변경되었습니다.)

이로 인하여 당사의 최대주주 및 특수관계인 2인(등기임원 황승용 455,630주,

미등기 임원 이호영 19,493주)의 보유주식수는 2,663,867주(지분율 34.54%)로

증가하였습니다.

마. 합병, 기업분할, 영업양수도 등 경영활동과 관련된 중요한 사실의 발생

-. 보고서 작성기준일 현재 해당사항이 없습니다.

바. 회사의 업종 또는 주된 사업의 변화

-. 보고서 작성기준일 현재 해당사항이 없습니다.

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

-. 보고서 작성기준일 현재 해당사항이 없습니다.

3. 자본금 변동사항

가.자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 22기 (2022년말) |

21기 (2021년말) |

20기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 7,711,315 | 7,711,315 | 7,711,315 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 3,855,657,500 | 3,855,657,500 | 3,855,657,500 | |

| 우선주(*) | 발행주식총수 | 1,541,850 | 1,541,850 | - |

| 액면금액 | 500 | 500 | - | |

| 자본금 | 770,925,000 | 770,925,000 | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 4,626,582,500 | 4,626,582,500 | 3,855,657,500 |

(*)2021년 03월 31일에 발행된 전환상환우선주 1,541,850주는 보통주 전환가액의 조정에 의해 전환수량이 달라질 수 있습니다.

4. 주식의 총수 등

가.주식의 총수 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | 10,000,000 | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 7,711,315 | 2,880,211 | 10,591,526 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 1,338,361 | 1,338,361 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | 1,338,361 | 1,338,361 | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 7,711,315 | 1,541,850 | 9,253,165 | - | |

| Ⅴ. 자기주식수 | 53,165 | - | 53,165 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 7,658,150 | 1,541,850 | 9,200,000 | - | |

※ 회사가 발행한 전환상환우선주식 중 1,338,361주는 2015년 3월과 6월 중 모두 보통주식으로 전환되었고, 1,541,850주는 2021년 3월 31일 발행한 전환상환우선주식 수량입니다.

나.자기주식 취득 및 처분 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 종류주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 종류주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 53,165 | - | - | - | 53,165 | - | ||

| 종류주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 53,165 | - | - | - | 53,165 | - | ||

| 종류주 | - | - | - | - | - | - | |||

※ 당사가 사업보고서 작성기준일 현재 보유하고 있는 자기주식수 53,165주는 2015년 9월 30일자 임시주주총회에서 승인된 영업양수로 인한 주식매수선택권 행사 수량입니다.

종류주식(명칭) 발행현황

[제4종 종류주식]

| (단위 : 원) |

| 발행일자 | 2021년 03월 31일 | |||

| 주당 발행가액(액면가액) | 13,620 | 500 | ||

| 발행총액(발행주식수) | 20,999,997,000 | 1,541,850 | ||

| 현재 잔액(현재 주식수) | 20,999,997,000 | 1,541,850 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2031년 03월 31일 | ||

| 이익배당에 관한 사항 | 참가적, 누적적 우선주로 인수인은 본건 우선주식을 보유하는 동안 1주당 발행가액 기준 연 2%의 배당을 누적적으로 우선 배당 받고, 보통주의 배당률이 우선주의 배당률을 초과할 경우에는 초과하는 부분에 대하여 보통주와 동일한 배당률로 함께 참가하여 배당 받는다. | |||

| 잔여재산분배에 관한 사항 | 회사가 청산에 의하여 잔여재산을 분배하는 경우 우선주식의 주주는 주당 발행가액 및 이에 대하여 연복리 2%의 비율로 산정한 금액을 합한 금원에 대하여 보통주식 주주에 우선하여 잔여재산을 분배받을 권리가 있다. | |||

| 상환에 관한 사항 |

상환권자 | 주주 | ||

| 상환조건 | ① 상환을 청구할 수 있는 자 : 주주 ② 요건1 : 상환청구기간 내 언제든지 청구권 보유 ③ 요건2 : 상환청구기간 이전이라도 어음 또는 수표의 부도, 파산 및 회생절차 개시신청, 소송의 제기, 중요손해의 발생 등 각 계약에서 정하는 사항 발생 시 상환청구 가능 |

|||

| 상환방법 | 상환 청구를 받은날로부터 60일 이내에 배당가능이익의 범위 내에서 상환해야 함 | |||

| 상환기간 | 2025년 09월 05일 ~ 2030년 03월 31일 | |||

| 주당 상환가액 | 16,603 | |||

| 1년 이내 상환 예정인 경우 |

해당사항 없음 | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

① 우선주식의 주주의 전환권 행사 ② 우선주 1주당 보통주 1주 ③ 우선주식의 1주당 전환가액은 13,620원(우선주식의 1주당 발행가액) ④ 전환가액 조정 : 가.우선주식의 전환 전 직전 전환가액 또는 시가를 하회하는 발행가액으로 유상증자, 주식배당, 준비금의 자본전입 등 주식발행, 전환사채, 신주인수권부사채 발행하는 경우 나.주식배당,무상증자,주식분할등으로 발행주식수가 증가하는경우 다.타사와 합병 시 교환비율 산정을 위한 평가가액의 70%가 전환가격을 하회하는경우 라.회사의 주식을 분할 또는 병합하는 경우 마.무상감자 바.후행 투자자의 전환비율이 유리한경우 사.시가하락에 의한 조정(발행 시 전환가액 70%까지) |

|||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 거래완결일로부터 1년이 되는 날의 다음날부터 10년이 경과하는 날의 전일까지 | |||

| 전환으로 발행할 주식의 종류 |

기명식 보통주 | |||

| 전환으로 발행할 주식수 |

1,541,850 | |||

| 의결권에 관한 사항 |

① 우선주식의 주주는 주식 일주당 보통주와 동일하게 일개의 의결권을 갖는다. 보통주로 전환되는 경우 전환 후의 보통주식은 일주당 일개의 의결권을 갖는다. ② 우선주식에 불리한 주주총회 결의 등이 있는 때에는 전체 주주총회와 별도로 그 안건에 대하여 본건 우선주식의 종류주주총회 결의를 거쳐야 한다. ③ 우선주식의 존속기간은 납입기일 다음날로부터 10년으로 하고, 존속기간내에 보통주로 전환되지 아니한 경우 존속기간 만료 다음날 별도의 의사표시 없이 보통주로 전환된다. |

|||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018년 03월 28일 | 제17기 정기주주총회 | -. 제2조(목적) : 화물운송주선업 및 통신판매업 추가 | 바이오물류사업 진출 및 유전체사업 활성화를 위한 사업목적 추가 |

| 2019년 03월 27일 | 제18기 정기주주총회 | -. 제8조(주권의 발행 및 종류) : 삭제 -. 제8조의2(주식등의 전자등록) : 신설 -. 제15조(명의개서대리인) : 주식의 전자등록, 주주명부의 관리 등의 내용으로 변경 -. 제16조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) : 삭제 -. 제21조(사채발행에 관한 준용규정) : 관련 준용규정 문구 정리 |

전자증권법에 따른 주식 등의 전자등록의무화에 따른 조문개정 |

| 2021년 03월 24일 | 제20기 정기주주총회 |

-. 제1조(상호) 회사명 변경 등 사업목적 추가 |

-. 디지털헬스케어사업의 확장에 따른 회사명 변경 -. 검체의 직접운송사업 영위 및 콜드체인사업확장, 스마트의료, 디지털 헬스케어 및 PHR 플랫폼 신사업 확장을 위한 사업목적 추가 -. 원활한 자금조달을 위한 우선배당율 결정방법 변경 -. 원활한 자금조달을 위한 우선배당율 결정방법 변경 -. 상법개정에 따른 배당기산일 준용규정 삭제 -. 상법개정에 따른 배당기산일 준용규정 삭제 -. 원활한 자금조달을 위한 제3자배정한도 증액 -. 원활한 자금조달을 위한 제3자배정한도 확대 -. 상법개정에 따른 동등배당 근거 조문 -. 전자등록제도 도입에 따른 불필요한 증권에 대한 명의개서대행업무 관련 조문 수정 -. 전자등록제도 도입에 따른 사채등의 권리에 대한 전자등록 근거마련 -. 전자등록제도 도입에 따른 불필요한 주주명부 폐쇄 절차 근거규정 삭제후 기준일 근거 규정으로 변경 -. 전자증권 관련규정을 반영하여 회사가 소유자 명세 작성요청 근거 마련 -. 원활한 자금조달을 위한 전환사채 발행한도 확대 및 이자지급의무의 명확화를 위한 근거마련 -. 상법개정에 따른 배당기산일 준용규정 삭제 -. 상법개정에 따른 감사선임 결의발법 근거 마련 -. 상법개정에 따른 배당기산일 준용규정 삭제 |

| 2022년 03월 30일 | 제21기 정기주주총회 | -. 제17조의2(주주명부 작성·비치) : 조항신설 -. 제19조(전환사채의 발행) : 조항신설 -. 제20조(신주인수권부사채의 발행) : 조항신설 -. 제34조(이사의 수) : 이사의 수 선임한도 변경 |

-.전자증권법에따른조문반영 -. 상법개정에따른조문반영 -. 상법개정에따른조문반영 -. 이사의 선임한도 신설 |

II. 사업의 내용

1. 사업의 개요

가. 업계현황 및 전망

(1) 산업의 특성 및 성장성

■ 신약개발 사업부문

신약개발 사업부문에서 영위하는 시험수탁 기관(CRO, Contract Research Organization) 사업은 제약회사가 신약개발 기간을 단축하고 비용을 절감하기 위하여 아웃소싱하는 사업으로 신약개발 단계에서 제약사의 의뢰를 받아 비임상시험 및 임상시험 진행의 설계, 컨설팅수행, 모니터링, 데이터링, 허가대행 등의 업무를 대행하고 있습니다.

의약품 허가 및 규제의 강화, 신약출시 지연에 따른 규모의 불경제 등 제약시장의 변화는 제약 연구개발(R&D) 생산성 감소, 수익창출력 감소로 이어지고 있습니다. 그에 따라 제약기업들은 연구개발 비용 절감을 위해 점차 업무의 일부 아웃소싱을 확대하는 추세로, 제약 CRO 업무는 특히 선진국을 중심으로 급격히 확산되며 그 중요성이 부각되고 있습니다.

CRO 사업분야는 기술수준이 높고, 기술의 변화속도가 빠르며, 표준의 중요성이 크고, 개발프로세스의 복잡성 또한 크기 때문에 현재 해당 업종 내에 필요한 연구개발서비스를 제공할 수 있는 민간부문의 공급규모는 부족한 반면, 이들을 필요로 하는 업계의 수요는 크다고 평가되고 있습니다. 따라서 CRO 사업분야는 전체 연구개발서비스자체의 성장가능성이 클 뿐만 아니라, 민간부문을 통한 R&D 서비스산업 활성화의 잠재력이 가장 큰 업종으로 볼 수 있습니다.

■ 생명공학 사업부문

1) 유전체분석사업

사람이 가지고 있는 모든 유전 정보를 해석하고, 유전자가 가지고 있는 모든 염기 쌍의 DNA 염기배열 순서를 알아내어 질병과의 연관성에 관련한 연구뿐만 아니라 진단 및 예측 검사까지 가능하게 하는 유전체 분석 사업은 분석기기 분야의 발전과 함께 정확한 분석결과를 확보할 수 있는 전문성과 경험에 근거한 분석 노하우가 필요한 산업입니다. 또한 산출되는 유전체 정보의 양이 증가함에 따라 대용량 유전체 정보를 처리할 수 있는 생물정보기술 (Bioinformatics)의 중요성이 요구되는 분야입니다.

현재 우리나라에서 연구 및 사업화가 활발하게 진행되고 있는 유전체 서열 분석 사업은 '유전체 빅데이터 시대'라는 말과 함께 사용되며, 21세기 경제성장을 인류 공통 과제의 해결방안을 제시할 수 있을 것으로 기대하고 있습니다. 실제로, 전 세계적으로 인간 유전체 빅데이터 확보 경쟁이 치열한 가운데, 국내에서도 일부 대학과 바이오 기업에서 시작한 유전체 지도 및 분석과 관련한 연구가 지방자치단체와 정부 출연연구소 등으로 확대되고 있습니다. 이를 통하여 도출할 수 있는 정보에 대한 핵심 원천기술개발을 선점하기 위한 각국의 경쟁이 매우 치열한 분야라고 할 수 있습니다.

유전체 분석은 스마트 헬스케어와 정밀의료의 근간을 이루고 있으며, 치료에서 예방으로 의료 패러다임의 변화를 유도하고 있습니다. 유전체 분석 기술은 염색체의 이상 현상을 현미경으로 확인하던 수준에서 염기서열이 중복되거나 결실되는 현상과 같이 유전자의 구조적 이상을 검사하는 단계로 발달하였으며, 현재는 개인 유전체 해석이 가능할 뿐 만 아니라 소프트웨어와 클라우드, 빅데이터 등의 IT영역과 접목되어 융합산업으로 그 영역이 확장되고 있습니다. 또한 진단, 예측에서부터 표적치료제 개발에 이르기까지 보건산업 내의 다양한 적용이 가능하기 때문에 이를 위한 자동화, 고속화를 포함한 다양한 기술 등이 함께 적용되고 있습니다.

2) 유전체 체외진단검사사업

당사의 생명공학사업부문에서 영위하고 있는 체외 유전체진단검사사업은 정밀의료산업으로의 패러다임의 변화로 인하여 성장하고 있습니다. 체외진단 (In Vitro Diagnositic, IVD)은 조직, 혈액, 침, 소변, 세포세척액 등 인체에서 유래한 물질을 이용해 몸 밖에서 신속하게 질병을 진단, 예측, 모니터링하는 기술을 의미합니다. 최근 경제적이고 효과적인 치료와 예방을 위한 개인 맞춤형 의료 (Personalized medicine)의 필요성이 증대되면서, 체외진단(IVD) 산업 관련 시장의 수요가 급격하게 증가하고 있습니다. 최근 질병 진단의 패러다임은 조기진단을 통한 질병의 조기 치료 및 확산 방지와 같은 예방의학으로 옮겨가고 있는 추세이며, 또한 높은 초기 사망률을 나타내는 급성 패혈증이나, 치료에 있어 조기 치료 및 시술을 요구하는 암의 경우 조기진단을 통해 환자의 생존율을 증가시킬 수 있어, 정확하고 빠른 진단기술의 개발이 끊임없이 요구되고 있습니다. 이 때, 차세대 시퀀싱 분석법, 새로운 소프트웨어 알고리즘 및 다중 오믹스 (Multi-omics) 기술이 적용되며, 이러한 디지털 방식의 접근법을 활용하면 보다 자동화된 테스트 환경을 제공할 수 있습니다. 이를 통해, 진단 프로세스를 단순화 및 신속화하여 진단 시장의 패러다임 전환이 가능할 것으로 보입니다.

코로나 시대를 지나며 '체외진단'은 프로세스를 단순화 및 신속화하며 관련 시장의 패러다임 전환을 예고했습니다. 세계적인 고령화 추세와 감염성 질환 증가 등으로 인해 체외진단 시장은 더욱 탄력을 받을 것으로 전망됩니다. 코로나19와 같은 감염성 질환 외에도 각종 암, 심혈관 질환, 알츠하이머와 같은 중증질환뿐만 아니라 보편적인 질환에서의 조기진단 및 동반진단을 포함한 맞춤 진단과 예후예측 진단에서도 유용할 것으로 예상되며, 소량의 검체를 이용해 많은 종류의 검사의 일괄적 처리가 가능하고, 고감도의 질환 정보와 치료 효율을 극대화할 수 있는 정보를 정확하게 제공한다는 점에서 혁신적인 기술이라는 평가를 받고 있습니다.

정밀의료는 유전체 정보, 진료정보, 임상정보, 생활습관정보 등을 통합 분석하여 환자 특성에 맞는 맞춤형 의료서비스 (질병 진단, 치료와 예방 등)를 제공하는 것을 의미합니다. 정밀의료 실현을 위한 필수 요소로서 유전체 의학 (인구집단 코호트, 진료정보 (의료기관), 유전체정보 기반 맞춤 의료기술), 모바일 헬스케어 (보건의료 빅데이터 (공공기관), 모바일 헬스케어 기술 기반 건강관리 서비스) 그리고 빅데이터 분석 및 보안 기술이 필요합니다. 인간의 질병과 치료에 있어 유전자가 여전히 매우 중요한 요인이지만 이 외에도 환경, 생활습관 등 고려되어야 하는 요소가 매우 많아 더 정교하고 폭넓은 연구가 진행되어야 한다는 인식이 발전하게 되었습니다. 정밀의료와 다양한 연구 결과를 바탕으로 진단이나 처방약을 결정할 때 환자의 생활습관, 유전정보를 고려한 '맞춤치료'에 ICT와 유전체분석기술을 적극 활용하여 방대한 환자의 의료정보를 빅데이터로 관리, 연결함으로써 치료의 정확도를 높이는 맞춤의료(Personalized Medicine)의 구현이 가능해 질 것으로 예상됩니다.

■ 콜드체인사업

콜드체인이란 공급 체인(Supply Chain) 내에서 타깃으로 한 목표 온도를 유지 한 상태로 생산, 보관, 운송, 판매에 이르기까지에 걸친 전 과정을 의미합니다. 콜드체인은 매우 효율적이고 기술집약적인 비즈니스이며 다른 한편으로는 글로벌 헬스케어산업을 연결하는 망(網)입니다. 콜드체인과 매우 큰 연관이 있는 헬스케어 제품의 수요와 공급은 신흥경제, 기대수명의 연장, 기술의 진보 등에 힘입어 전 세계에 걸쳐 증가하고 있습니다.

■ 진단제품사업

체외진단은 인체로부터 채취된 다양한 검체(혈액, 소변 등)에 대한 생화학적 반응을 활용하여 얻은 데이터를 바탕으로 질병의 유무 및 경중을 판단하는 방법입니다. 진단제품사업에서는 체외진단 중에서도 질병의 원인이 되는 병원체(바이러스, 박테리아 등)의 유무를 검사할 수 있는 분자진단의료기기를 개발 및 제조하고 있습니다. 분자진단의료기기는 세계적으로 유행하고 있는 코로나19의 원인인 SARS-COV-2 바이러스를 검출하는 가장 표준화된 검사방법으로 알려져 있습니다. 과거 사스, 메르스, 그리고 이번 코로나19 대유행을 통해 분자진단은 매우 유용하게 사용되고 있으며, 지금도 감염병 체외진단에서 주요하게 활용되고 있어 시장성은 커지고 있습니다.

(2) 경기변동의 특성, 계절성

가) 경기변동의 특성

■ 신약개발 사업부문

신약개발 사업부문의 CRO 용역 사업은 대부분 제약사가 주요 매출처로서 연구개발이 지속적으로 이루어져야 하는 산업의 성격상 전반적으로 경기변동에 의해 크게 영향을 받지 않는 산업으로 인식되고 있습니다.

■ 생명공학 사업부문

1) 유전체분석사업

GIA(Global Industry Analysts)에 따르면, 글로벌 디지털 헬스케어 시장은 2020년 1,520억 달러(약 182조 원)로 세계 반도체 시장 규모인 4,330억 달러의 35%에 해당하는 규모이며, 이후 연평균 성장률 18.8%로 성장하여 2027년 5,090억 달러(약 610조 원) 규모에 이를 것으로 전망됩니다. 이는 글로벌 제약시장의 평균 성장률 3%과 비교하면 6배가 넘는 큰 성장입니다. 디지털 헬스케어 시장은 스마트폰 및 IoT 기반 웨어러블 기기 등과 함께 성장기에 접어들었으며, 의료기기 전문업체뿐만 아니라 글로벌 ICT 기업, 스타트업에 이르기까지 다양한 기업들의 시장 진출로 인해서 그 성장이 가속화되고 있습니다. GIA는 디지털 헬스케어 산업을 크게 모바일 헬스케어, 디지털 헬스시스템, 헬스분석, 원격의료 4가지 영역으로 구분하고 있는데, 각 영역별로 살펴보면 2021년 말 기준 모바일 헬스케어가 가장 큰 규모를 차지하였고, 디지털 헬스시스템, 헬스분석, 원격의료 순으로 시장을 형성하고 있습니다. 향후 성장률 측면에서는 원격의료가 연평균 30.8%, 디지털 헬스시스템 20.5%, 헬스분석 18.9%, 모바일 헬스케어 16.6% 순으로 높은 성장추이를 보일 것으로 전망되어, 특히 코로나19 이후 원격의료 시장이 본격적으로 성장세에 접어들 것으로 예상됩니다.

글로벌 컨설팅업체인 보스턴컨설팅그룹(BCG)은 팬데믹 상황과 디지털 전환에 영향을 받을 △디지털 기술의 개입 △가정/지역참여 치료 △과학 기술의 가속화 △인재 채용 △건강형평성 등 향후 3~5년간 헬스케어 산업이 직면한 5가지 당면과제를 분석한 보고서를 발표했습니다. 헬스케어 분야에서 디지털 기술의 개입은 더 이상 선택이 아닌 필수사항이며, 1차 진료의 60%는 원격의료 형태로 진행될 것이기 때문에 일정 관리의 유연성, 새로운 작업 모델, 의료 서비스 접근의 개선, 의료 서비스 품질의 유지 등에 대한 사전 준비가 필요합니다. 병원 내 진료를 넘어서는 재택 및 지역사회의 케어가 중요해지기 때문에 환자들의 선호체계 변화에 부응하는 기기, 치료법, 의약품 등의 개발과 혁신 과학·기술의 가속화가 필요하며, 전문가 부족 상황에 대비하여 데이터 입력의 자동화 등의 첨단 기술 도입이 필요하며, 의료 서비스 취약 계층을 위해 의료 제품이나 서비스가 적극 활용될 수 있는 방안 모색이 필요하다고 언급하고 있습니다.

2) 유전체 체외진단검사사업

체외진단 (IVD) 이란 질병이나 기타 몸속 상태를 진단하고, 전반적인 건강상태를 모니터링 하여 질병의 치료와 예방을 목적으로, 체외진단 (In Vitro Diagnositic, IVD)은 조직, 혈액, 침, 소변, 세포세척액 등 인체에서 유래한 물질을 이용해 몸 밖에서 신속하게 질병을 진단, 예측, 모니터링하는 기술을 의미합니다. 체외진단은 워크플로우에 따라 크게 중앙 집중식 테스트(Centralized Testing), 주변 기기 테스트(Referral and Perpheral Testing), 분산 테스트(Decentralized Testing)로 분류합니다. 이중에서, 임상 화학 및 면역 진단 (Clinical Chemistry and immunoassay), 분자진단 (Molecular Diagnostics, MDx)과 현장진단 (Point-of-Care Testing, POCT)은 향후 시장의 성장을 위해 특히 강조되는 분야입니다.

국내 체외진단 시장은 코로나19 이후 급격한 성장세를 보이고 있습니다. 국내의 진단용 의료기기 시장에서 체외진단이 차지하는 비중은 약 52.1%로 시장의 절반 이상을 차지하고 있습니다. 국내뿐만 아니라 해외시장에서의 수요도 큰 폭으로 증가했습니다. 식약처에 따르면 2021년도 의료기기 무역수지가 전년 대비 44% 성장, 3 조 7,489 억 원을 기록했습니다. 코로나19 바이러스 진단검사 관련 품목이 견인한 부분이 크다는 분석입니다. 2017년 기준 분석기와 시약, 소모품 등 체외진단기기 국내 시장 규모는 1 조 원 안팎이었습니다. 세계 시장 규모는 600 억 달러(한화 약78 조 8,100 억 원) 였습니다. 미국 비즈니스 컨설팅 회사 프로스트 앤 설리번(Frost&Sullivan) 시장 자료에 따르면, 글로벌 체외진단 시장 전체 매출은 2021년 기준 992 억 2,000 만 달러(한화 약130 조 3,254 억 7,000만 원)로, 연평균 6.9% 증가했습니다. 2026년에는 1,383억 달러(한화 약181 조 6,570 억 5,000만 원) 규모로 성장이 전망됩니다

■ 콜드체인사업

콜드체인 사업부문의 메디칼유통 및 콜드체인 유통사업의 경우 경기변동에 따른 수요변화는 크지 않습니다.

■ 진단제품사업

체외진단은 인구 고령화와 질병 예측 수요의 증가로 인하여 빠른 성장이 예상되어 성장성이 높은 산업입니다. 또한 무형가치의 투입으로 고부가가치를 창출하는 첨단 지식 산업의 형태를 갖고 있으며, 인간의 생명 및 건강과 관련되어 있어 경기변동에 따른 영향이 적은 산업입니다.

나) 계절적 요인

■ 신약개발 사업부문

신약개발 사업부문의 CRO 용역서비스 사업은 계절적인 요인에 따른 수요변화는 크지 않습니다.

■ 생명공학 사업부문

1) 유전체분석사업

신종 감염병 발생 수 증가와 이로 인한 질병에 대한 신속한 예방 및 진단의 필요성이 대두되고 있습니다. 메르스, 사스 또는 코로나19와 같은 치명적인 전염병 출현 시 일시적으로 시장 급증하며, 계절별로 발생하는 질병의 양상에 주목하여 경기 변동에 대처해야 합니다.

2) 체외진단검사사업

미국 보건부에서는 2022년 1월, 공중보건위기(Public Health Emergency)를 선언하였고, 분자진단, 혈청/항체진단 및 환자관리용 진단키트를 포함한 체외진단키트를 긴급사용승인 제품군으로 허용하였고, 이는 아직도 유효한 상황입니다. 이러한 가속화 승인 경로는 체외진단 시장의 주요 성장 동력으로 작용하였으며, 자가진단키트의 가용성 증가 등 긍정적인 영향을 미치며, 장기적으로는 개인 맞춤형 의료 산업을 육성하는데 있어 계속해서 동기부여가 가능한 요인을 제공할 것으로 예상됩니다.

■ 콜드체인사업

콜드체인 사업부문은 별도의 계절적 요인에 영향을 받지 않습니다.

■ 진단제품사업

진단제품 사업부문은 계절에 따라 사용이 요구되는 제품의 변화는 있으나, 다양한 제품라인을 갖추고 있어 계절에 따른 영향은 크게 받지 않습니다.

(3) 제품의 라이프사이클

■ 신약개발 사업부문

신약개발 사업부문의 CRO 용역서비스 사업은 기술수준이 높고, 기술의 변화속도가 빠르며, 표준의 중요성이 크고, 개발프로세스가 복잡하므로 현재 해당 업종내에 필요한 연구개발서비스를 제공할 수 있는 민간부문의 공급규모가 부족한 상황입니다. 또한 CRO용역서비스를 수행한 경험이 많아야 하며, 분석 전문성과 노하우도 확보하여야 합니다. 회사는 국내 최초 독성동태부분 GLP(Good Laboratory Practice) 인증 분석기관으로 글로벌 기준에 적합한 Regulated Bioanalysis 분야에 있어 최고의 경험과 전문성, 노하우 보유하고 있습니다. 회사가 영위하고 있는 CRO 용역서비스 사업은 전문성과 노하우가 확보되어 있어 상대적으로 오랜 기간동안 시장에서 영향력을 행사할 수 있습니다.

|

* GLP : 비임상시험 관리기준. 의약품 안전성 시험의 신뢰성 보증을 위해 연구인력, 시험시설 및 장비, 시험방법 등을 조직적, 체계적으로 정해 놓은 기준으로서 GLP인증은 시설, 인력, 운영 등의 종합적인 판단에 의거하여 식약처등의 기관으로부터 주어지고 있습니다. |

■ 생명공학 사업부문

생명공학 사업부문의 사업영역은 기술에 대한 수명주기 (Life Cycle)의 경우, 지적재산권 등에 의해 보호받고, 여러 분야로 파생됨에 따라 기술 수명 주기가 장기화되고 있는 추세입니다. 하지만 기술에 따른 컨텐츠의 경우, 다양한 검사 방법의 개발 및 진단 기법의 발전으로 인한 다양한 질병군의 발견으로 인하여 빠른 기술 수명 주기를 가지고 다양화 및 세분화 되는 경향을 가지고 있습니다.

1) 유전체분석사업

생명공학 사업부문에서 생산, 판매하는 진단 키트의 경우, 인간의 질병 진단, 치료에 활용되는 특성상 IT 분야나 기타 제조업과 달리 개발된 신제품이 시장에 바로 판매될 수 없으며, 보수성이 강한 의료산업과 밀접한 관련이 있어 허가 및 신고에 상당한 시간이 소요됩니다. 이러한 특성에 따라 진입하기까지 오랜 시간이 소요되지만, 진입 시 지속되는 시간은 장기간이 될 수 있습니다. 하지만 최근 기술의 발전 속도가 매우 빠르기 때문에 새로운 기술에 대한 기술 수명 주기가 짧아지고 있는 추세입니다.

생명공학 사업부문에서 수행하는 개인유전체 분석의 경우, 실제로 병원이나 검진센터에서 사용되기 때문에 안정성 및 신뢰도 확보에 상당한 시간이 소요됩니다. 진입하고 난 후에 기술 수명 주기는 안정적이지만 해당 기술의 컨텐츠는 빠른 변화를 요구 하고 있습니다. 또한 감염성 세균이나 바이러스를 진단하는 제품의 경우 각종 항생제나 항바이러스에 대한 돌연변이종의 출현으로 지속적인 제품의 개선이 필요합니다. 다양한 진단기술과 신기술이 개발되어 조금 더 간편하고 빠르게 진단할 수 있는 방법들이 개발되고 있어 이런 신기술이 도입을 요구 하는 시장의 요구에도 충실하게 반응해야 하며, 지속적인 제품의 개발과 개선이 요구되는 개인유전체 분석의 경우 라이프 사이클은 점점 더 짧아진다고 할 수 있습니다.

2) 체외진단검사사업

당사의 수탁검사사업 영역인 분자생물학적 유전자 검사의 경우, 정확한 실험 방법 및 신뢰도 높은 결과 도출, 이를 통해 축적되는 안정적인 결과의 확보가 가장 중요합니다. 진단 검사의 경우, 신제품 개발 후 임상 적용까지 식약처의 인허가 및 한국보건의료연구원의 신의료기술 행위 신청 등을 통해 인정된 검사 방법만이 선정되며, 이를 이용한 신뢰도 높은 검사 결과의 축적에 상당한 기간이 소요됩니다. 검사 목적의 특성 상 유용성의 입증 없이 방법의 변경이 어려우며, 한 가지 유용한 방법이 여러 분야로 파생이 되는 특성을 고려할 때 기술 수명 주기 (Life Cycle)는 장기적으로 안정적인 특징을 보입니다.

■ 콜드체인사업

국내 콜드체인 패키징 분야에 대한 라이프 사이클은 도입기 단계입니다. 상품에 대한 경쟁은 높지 않으나 주 사용자층이 정해져 있다고 할 수 있습니다. 하지만 국내 바이오 의약품 산업 육성 정책과 더불어 성장할 수 있는 잠재력을 가지고 있습니다. 콜드 체인 패키징은 이러한 바이오의약품의 운송에 필수적으로 사용되고 있으며 그 적용은 바이오의약품의 성장과 함께 증가할 것으로 예상됩니다.

■ 진단제품사업

체외진단의료기기는 인간의 질병을 진단하고 치료에 활용된다는 중요성에 따라 국내 식품의약품안전처는 제품의 인허가에 다양한 규제 기준을 설립하고 있습니다. 그리고 체외진단의료기기(IVD) 유럽 규제 프레임은 지침(체외진단의료기기 관리 지침, IVDD)에서 규정(체외진단의료기기 관리규정, IVDR)으로 변경하여 제품의 등급을 재분류하여 기존보다 규제조항이 8배 이상 많은 기준을 적용하고 있는 상황입니다. 이러한 특성에 따라 신규개발 제품의 시장 진입까지 오랜 시간이 소요되지만, 진입 후에 시장에서의 지속되는 시간은 반대로 길어질 수 있는 시장이 형성되고 있습니다.

(4) 대체시장의 존재여부 및 산업의 향후 전망

■ 신약개발 사업부문

신약개발 사업부문의 CRO 사업분야에 있어서 이를 대체하는 시장은 존재하지 않습니다. 신약(또는 제네릭)개발에 대한 사용 허가를 받기 위해서는 반드시 거쳐야 하는 시험절차에 속하는 사업분야이기 때문에 이를 대체하여 다른 방식으로 신약 등에 대한 허가를 득할 수는 없습니다.

■ 생명공학 사업부문

1) 유전체분석사업

바이오산업 중 질병 예방 및 진단에서 가장 핵심적인 위치를 차지하고 있으며, 기술적으로도 발전 가능성이 높기 때문에 대체시장의 형성이 어렵다고 판단됩니다. 동일 기술의 대체 시장 형성은 가능하지만 현재 빠르게 발전하고 있는 기술의 속도를 따라잡기는 힘들기 때문입니다. 하지만 검사 결과의 대체 시장 형성은 가능할 것으로 판단되며, 현재 널리 이용되고 있는 화학적 검사법을 이용한 진단이나 산전 유전자 검사 등을 통한 태아의 유전질환 판별 등으로 요약될 수 있습니다.

2) 체외진단검사사업

질병 진단의 분야뿐 만 아니라 질환 발병을 예측할 수 있는 지표 개발을 통해 특정 질병의 사전 예방 및 맞춤치료 또는 이를 구현할 수 있는 진단용 체외 진단 기기의 개발 및 생산까지 바이오산업 전반에 걸친 모든 작업을 수행하고 있기 때문에 정확한 의미의 대체 시장은 아직 없다고 판단됩니다. 글로벌 체외진단 시장 전체 매출은 2022년 기준 992억 2,000만 달러로, 연평균 6.9% 증가하여, 2026년 1,383억 달러의 규모로 성장할 전망입니다. 북미 지역 국가의 지속적 성장이 예상되어 2021년 체외진단 성장률은 13.1%로 시장을 주도하고 있으며, 유럽이 연평균 4.9%로 증가해 그 뒤를 잇고 있습니다. 아시아 태평양 지역의 경우, 생태계를 경쟁력 있게 만드는 글로벌 플레이어의 존재로서, 중국과 일본이 자국의 제조업체 (Domestic manufacturer)를 기반으로 성장하고 있습니다.

국내 체외진단에는 진단 정확도를 개선할 수 있는 디지털화 및 대량 진단이 가능하고 적용 분야를 다양화할 수 있는 플랫폼 기반의 진단기술들이 출현 되고 있습니다. 먼저, 유전자 진단 분야에서 나노기술(NT)을 기반으로 정확도가 획기적으로 향상된 디지털 PCR 기술 및 차세대 염기서열분석기(NGS)를 이용한 신종 감염병 및 암 진단의 정확도가 향상되었습니다. 면역진단 분야에서는 반도체 및 나노기술을 융합하여 소형화되고 정확도가 개선된 현장 검사 제품의 개발이 확대되었습니다. 국내에서는 코로나19가 본격적으로 확산되고 이에 신속하고 효율적으로 대처함으로써 국산 체외진단 제품들이 국내 및 해외시장으로부터의 수요가 늘어났으며, 국내의 진단용 의료기기 시장에서 차지하는 비중은 약 52.1%로 시장의 절반 이상을 차지하고 있습니다.

■ 콜드체인사업

넓은 의미의 콜드체인 시장을 대체할 수 있는 대안은 없으며 콜드체인에 대한 솔루션 등은 지속적으로 발전해 나갈 것으로 예상합니다.

■ 진단제품사업

메르스, 사스, 코로나19 등 예측불허의 질병이 늘어가면서 체외진단시장은 대체 불가능한 매우 중요한 시장입니다. 그에 따라 시장 규모도 갈수록 커지고 있습니다. 분자진단시장은 2020년 229억 4000만 달러에서 연평균 5.8% 증가하여 2025년 304억 2000만 달러로 성장이 예상되고 있습니다.

(5) 관련법규 또는 정부의 규제 등

■ 신약개발 사업부문

신약개발 사업부문의 생동 CRO 사업은 생물학적 동등성시험실시기관 운용의 실효성을 높이기 위해 약사법의 적용을 받아 임상시험검체분석기관으로 지정을 받아야 수탁업무를 수행할 수 있습니다. 기관 지정을 위해서는 인력·장비 ·기자재·시설 현황, 표준작업지침서 등을 식약처에 제출해야 하며 실태조사를 받아야 합니다.

임상 CRO 사업의 경우에는 국내 임상시험 수준 향상을 위해 임상시험수탁기관(CRO)이 자율적으로 등록할 수 있는 민간주도 '자율등록제'를 실시하고 있습니다.

■ 생명공학 사업부문

1) 관련법규생물다양성협약 (Convention on Biological Diversity, CBD)은 유전자원 관련 최초의 협약이고, 나고야의정서는 ABS원칙 (Access and Benefit-Sharing, CBD 및 나고야의정서에서 규정하고 있는 것으로, 생물유전자원에 대한 접근 및 이익공유에 관한 원칙을 의미, 즉 생물유전자원을 이용하는 자는 유전자원 제공국에 미리 통보해 승인 (PIC)을 받아야 하며, 해당 유전자원을 이용해서 얻은 이익은 상호 합의된 계약조건 (MAT)에 따라 배분해야 한다는 것을 명문화 함)에 따라 유전자원의 접근 및 이익공유에 대해 규정한 국제조약입니다. CBD와 나고야의정서에서는 유전자원뿐 만 아니라 최근에는 유전정보가 그 범위 및 대상인지 여부에 대해 논의하기 시작하였습니다.

CBD 뿐만 아니라 ITPGRFA (International Treaty on Plant Genetic Resources for Food and Agriculture), WHO (World Health Organization), BBNJ (Biological Diversity of Areas Beyond National Jurisdiction) 등의 국제논의에서 유전자원 및 유전정보의 접근 및 이익공유에 대해 논의되기 시작했습니다. 유전정보 관련해서는 UNESCO에서 국제선언으로서 최초로 언급했으며, OECD에서는 유전정보의 국가간 이동, 바이오뱅크 관련 가이드라인 제정 등이 논의되고 있습니다.

유전체분석은 관련 법령 및 정부의 규제가 미치지 못하는 분야였으나 최근 생명공학산업에 대한 관심이 고조되면서 '생명윤리 및 안전에 관한 법률'이 시행되고 있고 병원을 통하지 않은 유전자 검사는 불가하며, '유전자검사기관'과 최근 법개정을 통해 시행중인 '인체유래물연구기관'의 등록을 통해 관리 받고 있습니다.

2) 정밀의료관련 제도적 이슈

|

분야 |

이슈 |

이슈 원인 |

관련 법 |

|

정보 |

남용가능성 |

개인의 유전체 정보 활용 |

생명윤리법, 개인정보 보호법 |

|

차별가능성 |

개인 유전체 정보의 악용 |

생명윤리법 |

|

|

환자동의서 |

개인의 유전체 정보 수집 및 활용 |

||

|

과대광고 방지 |

유전체/유전자 검사의 상업화 |

||

|

바이오뱅크 구축 |

인체유래물, 유전체 정보 수집 |

||

|

허가 |

느린 인허가 |

유전체 분석 관련 제품/서비스 등장 |

의료기기법 |

|

비의료기관 규제 |

비의료기관의 역할 확대 |

생명윤리법, 의료법 |

|

|

질병예방 유전자검사 규제 |

질병관련 유전자검사 허용 범위 |

생명윤리법, 국민건강보험법 |

|

|

특허 |

유전자 특허정책 |

유전자 특허의 허용 범위 |

특허법 |

|

(출처: 정기철 외,2014) |

|||

3) 허가관련 이슈

가) 의료기기 인허가 시스템

새로운 의료행위의 안전성과 유효성 평가를 위한 신의료기술 평가제도 관련해서는 평가기간에 대한 문제가 제기되고 있습니다. 이에 따라 정부는 바이오헬스산업 시장 활성화를 위해 신의료기술평가 간소화 및 신속화 등의 정책을 추진하고 있습니다.

나) 비의료기관의 역할 확대

맞춤 의료로 인해 건강관리 등 예방 분야에서 비의료기관의 역할이 증대할 것으로 예상됩니다. 다만 비의료기관에 적용되는 규제 및 인력에 요구되는 기준이 높지 않아, 비의료기관에서 제공하는 서비스에 대한 안전성이나 유효성 등에 대한 문제가 제기될 수 있습니다.(전문성 기준이 의료기관에 비해 낮은 상황)

다) 치료에서 예방시스템으로의 전환

생명윤리법에는 질병과의 연관성이 높지 않은 19개 유전자 검사들에 대해 금지하거나 제한하고 있으며, 예방차원에서 이루어지는 유전자 검사에 대한 보험이 되지 않고 있습니다. 기술발전을 고려해 유전자 검사에 대한 규정을 재검토할 필요가 있고, 예방차원의 유전자 검사를 보험체계에 포함하는 방안을 검토할 필요가 있습니다.

4) 특허관련 이슈

미국의 경우, 최근 유전자 특허 취득을 어렵게 만들고 있는 상황으로 특허를 통한 기술의 지적재산권 보호 문제가 이슈가 되고 있습니다.

유전자 특허 이슈는 미국의 특허정책이 변화되면서 유럽 등 주요국뿐만 아니라 국내 정책에도 영향이 있을 것으로 예상됩니다.

■ 콜드체인사업

1) 해외

세계보건기구(WHO)에서는 감염성 물질에 대한 운송 규정을 마련하여 준수하고 있습니다. 감염성 물질에 대한 운송 규정에는 패키징에 대한 조건이 설명되어 있으며 반드시WHO에서 규정하는 감염성 물질이 규정되어 있습니다. 이것은 감염성 물질의 운송 중 발생할 수 있는 위험성을 제거하기 위한 조치로 UN 인증을 획득한 포장재에 한해 항공 운송이 가능합니다.

2) 국내

질병관리본부에서 지난2013년에 공지한 감염성물질 안전수송 지침이 있으며 그 역시UN인증을 획득한 포장재로 감염성 물질 운송을 요구하고 있습니다. 온도조절이 요구되는 포장재의 경우는 공식적으로 사용되는 ISTA(International Safe Transit Association) 에 등록된 기업의 내부 테스트를 거친 제품에 대하여 그 성능을 인정해 주는 상황입니다.

■ 진단제품사업

1) 국내

식품의약품안전처는 체외진단의료기기 심사 등에 관한 규정을 제정하여 고시하고 있습니다. 또한 다양한 체외진단의료기기에 적용 가능한 가이드라인을 발행하여 제품의 분석적 성능과 임상적 성능에 대한 기준을 마련하고 있습니다. 또한 기관생명윤리위원회(Institutional Review Board, IRB)의 임상시험 및 잔여검체에 대한 관리 규정이 확대되어 진단제품의 개발 및 허가에 대해 매우 높은 수준을 요구하는 상황입니다.

2) 해외

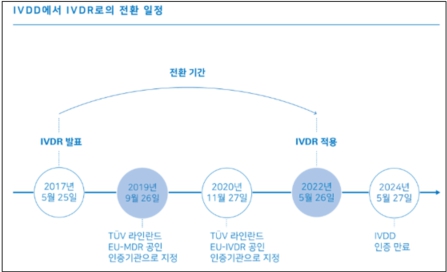

98/79/EC(IVDD)를 대체하는 새로운 체외진단의료기기에 대한 규정 IVDR 2017/746 EU가 2017년 05월 26일 발효되었습니다. 2022년 05월 26일까지 5년의 기간 동안, 현재 CE 마크가 있는 체외진단의료기기의 제조업체는 개정된 IVDR 요구사항으로 전환해야 합니다. 코로나-19로 인해 기한은 1년 연장되었으나, 개정된 IVDR 요구사항으로의 전환은 변함없는 상황입니다.

|

|

출처: https://www.tuv.com/korea/ko/service-page_36224.html, IVDR 체외진단의료기기 규정, |

(6) 자원조달상황

당사의 원재료는 CRO 용역 및 진단키트 등에 사용되는 각종 시약 등을 의미합니다. 현재까지 원재료는 국내 생산 또는 국내 대리점을 통해 직접적으로 구매하여 사용을 하고 있으며, 고정 거래처가 대부분입니다. 당사가 시험하는 시험의 유형 및 종류, 성격에 따라 회사가 지정하는 시험재료에 따라 가격의 차이는 있으나, 시험재료 및 원재료의 가격변동은 거의 없습니다.

당사에서 인건비가 차지하는 원가 비중은 타 산업에 비해 다소 높습니다. 이것은 연구개발 서비스산업적인 특성에 의해 연구직의 비중이 높기 때문입니다. 석·박사 중심의 연구직 구성으로 인해 인건비의 원가 비중이 높은 특성이 있습니다. 또한 CRO 시장의 업체수가 작아 기본적인 수급 기반이 취약하여 유경험 인력 수급이 원활치 않은 문제점이 있으나, 최근에는 분야별 전문 인력의 수급이 서서히 개선되는 등 노동력 수급 상황도 대체로 안정적인 궤도에 올랐다는 평가를 받고 있어 인력, 자금 등과 관련된 자원조달 상에 어려움은 크지 않을 것으로 예상됩니다.

나. 회사의 현황

(1) 영업의 개황

당사는 생물학적 동등성시험, 비임상 및 임상에서의 약물 체내동태 연구, 생체시료 중 약물분석법 개발, 독성 동태 시험, 의약품 내 미량분석법 개발, 0상~3상 및 PMS를 포함하는 임상시험 컨설팅을 주 사업으로 영위하고 있으며, 바이오 칩 산업 중 DNA chip, Protein chip 및 PCR 키트를 연구개발 후 제품화하는 사업 등 생명공학 사업부문 및 바이오 물류상품을 취급하는 유통사업부문 등의 사업을 영위하고 있습니다.

신약개발사업부문은 2013년말에 업계 최초로 API6500장비를 확보한 이후, 2015년 API5500 QT 장비 확보에 이어 최근 TQ6500+ 및 TQ5500+ 등의 분석장비를 확보하는 등 최신 분석시설 및 연구인력에 지속적으로 투자하고 있으며, 2021년에는 세계적으로 high-end 급 장비인 TQ7500장비를 도입하였으며, 이를 통해 동종업계 최고의 장비와 고급 연구인력을 보유하고 있습니다.

생명공학사업부문은 2019년 8월에 NITS(Non Invasive Prenatal Screening) CE 인증 획득, 2020년 3월 코로나19 진단키트 유럽CE인증 획득, 2020년 4월 COVID-19 진단키트 수출허가 획득(식품의약품안전처), 2020년 5월 코로나19 진단키트 국내 긴급사용승인(질병관리본부)과 코로나19 진단키트 미국 FDA EUA 획득, 2022년 6월에 미국병리학회(CAP) 인증을 획득하여 유전체분석, 수탁검사 및 진단제품 사업을 영위하고 있습니다

당사는 의약품 개발을 위한 Hub 역할을 하고 있는 신약개발사업부문과 유전자 검사제품 공급능력 및 신규 유전자 검사제품 개발능력과 신뢰성 있는 유전자 검사서비스 제공능력을 보유하고 있는 생명공학사업부문을 기반으로 바이오 물류 및 유통 마켓을 활성화함으로써 국내 시장에서 바이오 선도기업으로서의 위치를 공고히 하고 해외시장으로 진출함으로써 명실공히 글로벌 바이오 선도기업으로 거듭나기 위해 최선의 노력을 다할 것입니다.

(2) 회사의 성장과정

■ 신약개발 사업부문

당사는 신약개발 과정 중 주요 단계인 생체시료 중의 약물분석(Bioanalysis)과 초기임상 시험 (Early-phase clinical trial)을 지원하는 CRO로, 주요 고객층은 신약 및 제네릭 약물 등을 개발하는 제약회사입니다. 세계적으로 제약계의 R&D 생산성이 저하되며, 아웃소싱의 중요성 및 기존의약품보다 월등한 신물질 탐색이 어렵다고 해도 과거와 달리 훨씬 강화된 절차 및 신뢰성 확보로 인하여 임상시험조건을 통과하기가 어려워져 전문적 CRO의 역할에 대한 필요성 부각되고 있습니다.

당사는 주력 기술 분야가 Bio-analytical labs과 Early development of Phase I clinical trial이며, 이미 다국적 비임상 및 임상 CRO들과 분석 업무의 파트너쉽을 가지고 있으며, 글로벌 수행 프로젝트 경험을 가지고 있어 현재 국내 제약사에서 필요로 하는 서비스를 제공할 수 있는 CRO 업체입니다. 또한 독성동태부분에서 국내 1호 Bio-analytical CRO GLP 인증기관으로서의 전문성과 많은 경험을 가지고 있어 국내 주요 제약회사 및 바이오벤쳐를 포함한 100여개 이상 회사를 클라이언트로 두고 있으며, 화이자, IQVIA, 인텔시어스 등 다국적 기업과 파트너쉽이 체결되어 있습니다.

신약개발사업부문의 CRO 서비스 개시 후부터 현재까지의 성장과정을 살펴보면 아래와 같습니다.

|

구 분 |

시장 여건 |

생산 및 판매활동 개요 |

영업상 주요전략 |

|

설립시 (2000~2005) |

-.국내 제네릭시장 형성 |

-.주요서비스 . 생동CRO/분석CRO(합성의약품) |

-. GLP기관 인증 획득 -. 비교용출시험 서비스 개시 -. GLP분석서비스 개시 |

|

성장기 (2005~2014) |

-. 특허만료품목 증가 : 제네릭 건수 증가 -. 한미FTA 및 정책변화 에 따른 제약사 신약개발 R&D비용 증가 |

-. 주요서비스 . 생동CRO/분석CRO(합성의약품) . 임상CRO (Phase I, PMS) |

-. 기업부설연구소 인증 -. 분석장비 및 연구인력 업계 최다보유 -. 생동CRO 업계1위 유지 (최다건수 수행) -. 임상1상 사업 개시 |

|

진행중 (2015~현재) |

-. 기존 개량신약 위주의 국내 신약개발시장에서 2상~3상 시장 확대 -. 생동성시험의 GCP기준 적용으로 인한 국내 생동성시험 시장 규모 확대 |

-. 주요서비스 . 분석CRO (합성의약품, 바이오의약품, 방사선표지의약품) . 생동CRO/임상CRO(Phase I~III, PMS) - Project Management - Monitoring - Data Management - Quality Assurance - Consulting |

-. 임상1상사업 안정적 정착 -. 임상2상~3상 사업개시 ⇒ 매출증대 -. 바이오의약품/AMS를 이용한 방사선표지의약품 분석서비스 개시 ⇒ 경쟁력강화 -. DM 서비스 개시 ⇒ 생동성시험의 규정 변화에 대한 신속히 대처하여 경쟁력 강화 |

■ 생명공학 사업부문

1) 유전체분석사업

당사는 2014년 12월 주식회사 지노첵을 흡수합병하여 생명공학사업부문을 신설, 운영하고 있습니다. 동 사업부문의 질환예측 유전체 분석의 경우 국내 4개 검진센터중의 하나인 하나로의료재단과 연계하여 서비스를 시작하여, 경쟁사와는 다르게 순조롭게 시장에 진입을 하였으며, 전략적인 마케팅으로 경쟁사와의 우위를 점할 수 있었습니다. 당사의 경우 경쟁사와의 검사법과 비교할 때 독자적인 기술개발의 장점이 있으며, 또한 경쟁사의 경우 질환예측 유전체 분석에 초점을 두고 시장경쟁을 하고 있으나, 당사의 경우 생애주기별 유전체분석을 위한 모든 분석기반을 구축하여 경쟁사보다 넓은 소비자층을 대상으로 하고 있다는 장점을 보유하고 있습니다.

생명공학 사업부문의 회사설립이후 현재까지의 성장과정을 살펴보면 아래와 같습니다.

|

구 분 |

시장 여건 |

생산 및 판매활동 개요 |

영업상 주요전략 |

|---|---|---|---|

|

설립시 (2000~2005) |

○ 인간 유전체(Genome, 게놈) 완전해독 ○ 다국적 기업의 디엔에이칩의 대량생산 |

○ 주요서비스 ○주요매출처 |

○ 기술이전을 목적으로 국내외 연구진과 ○ 연구개발 및 분석서비스를 위한 행정 |

|

성장기 (2005~2014) |

○ 유전체분석기술과 IT기술의 결합을 통한 ○ 차세대 염기서열결정기술(Next Generati |

○주요서비스 ○주요매출처: 기업, 병원, 제약사, 대학 |

○ 마케팅 조직 구축 및 기존 고객들과의 ○ 기관별 요구에 맞는 상품의 디자인을 |

|

도약기 (2015~현재) |

○ 차세대 염기서열결정기술(Next Generati

○ 맞춤형 건강관리 시스템에 관련 시장의 |

○ 주요서비스 - 디엔에이 칩, Real time PCR, NGS, - 생애주기별 예방, 진단, 먹거리 등에 ○ 주요매출처: 일반소비자, 기업, 건강검진 |

○ 기관별 맞춤형 제품을 포함한 플랫폼 ○ 제품의 인허가 작업을 통한 판매 확대 및 ○ 국내 의료기관과의 연계를 통한 개인별 |

당사는 한국 식품의약품안전처의 허가를 받은 50여개의 분자 진단 키트를 중심으로, 인간의 전 생애에 걸친 "생애 주기별 맞춤형 유전체 검사 서비스인 모아진(MoA Gene) 프로그램"을 설계하였습니다. 고객은 모아진 프로그램을 통해 생애 주기별 유전체 검사 서비스를 받을 수 있으며, 이를 통해 건강한 삶을 영위할 수 있습니다. 이는 현재 고령화 사회를 맞이하는 입장에서 매우 매력적인 아이템이며, 이는 향후 지속적인 시장 지배력 강화에 큰 영향을 끼칠 것으로 예상하고 있습니다.

또한, 최신 분자 진단 기술인 Digital PCR을 이용하여 태아의 다운 증후군 질환 발생 여부를 조기 스크리닝하는 NITS (Non-Invasive Trisomy Screening: 비 침습적 삼 염색체 검사)를 새로 개발하였습니다. 당사에서 개발한 NITS는 NGS 기반의 스크리닝 기법보다 그 가격이 매우 저렴하며, 분석 시간이 짧고, 한 번에 다수의 샘플을 스크리닝 할 수 있다는 장점을 가지고 있습니다. 이러한 기술적 우위를 통해 당사는 지속적인 시장 지배력 강화를 꾀하고 있습니다.

2) 유전체 체외진단검사사업

생명공학사업본부는 2015년 9월 30일 (재)서울의과학연구소로부터 해당부문의 영업양수를 통하여 운영되고 있으며, 휴먼지놈 검사와 세포유전 검사를 진행하고 있습니다.

당사는 국내 검사센터로는 최초로 유전자 기법을 임상 진단분야에 응용하여 적용하고 있으며, 새로운 검사방법의 개발로 진단의학의 가치를 높이고 있습니다. 또한 당사는 유전자 분석법을 이용한 친자감별검사의 국제 인증서를 획득한 이래, 암관련 유전자의 진단검사를 국내 최초로 실시하였으며, 각종 장기이식이나 골수이식에 필수적인 HLA DNA typing 방법을 실용화하여 지속적인 성장을 하고 있습니다. 또한 국내 최초로 CAP inspection 인증을 받고, 국내 정도관리 진단유전학 분과의 우수한 질 관리를 인정받아 referee기관(국내4개 기관)으로 선정된 당사의 세포유전 검사는 chromosome, FISH를 활용하여 산전진단 및 선천성 염색체결함, 백혈병 관련검사를 시행하고 있습니다. 또한 최근에는 NGS와 CMA (cytogenomic microarray)는 2022년도 CAP인증을 받음으로써 검사의 기술력과 결과의 정확도를 인정받았습니다.

(3) 국내외 시장여건

가) 국내외 시장규모 추이

■ 신약개발사업부문

|

|

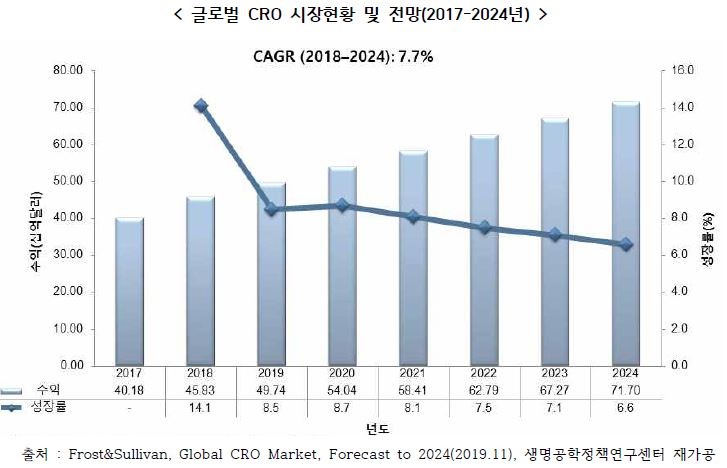

글로벌cro시장전망(2018-2024) |

글로벌 CRO 시장은 2018년 452억 8,300만달러(약 48조 9천억원) 규모를 형성하였고, 연평균 7.7%의 성장율로 2024년 717억 달러 규모로 성장할 것으로 전망됩니다.

정부지원 증가 및 최신 인프라 및 임상인구 용의성 등으로 국내 CRO 시장은 꾸준히 증가할 것으로 기대되며 이는 높은 임상시험 품질, 탄탄한 인프라구조 및 명확한 규제 등 국내 CRO시장의 장점으로 국내 CRO에 위탁하는 제약업체들이 증가하는 추세입니다.

주력 기술 분야가 Bio-analytical labs과 Early development of Phase I clinical trial이며, 이미 다국적 비임상 및 임상CRO들과 분석 업무의 파트너쉽을 가지고 있으며, 글로벌 수행 프로젝트 경험을 가지고 있어 현재 국내 제약사에서 필요로 하는 서비스를 제공할 수 있는 CRO로서 국내 제약사의 제약개발 연구의 글로벌 파트너로서 발전할 수 있는 전망을 가지고 있습니다.

■ 생명공학 사업부문 (유전체사업)

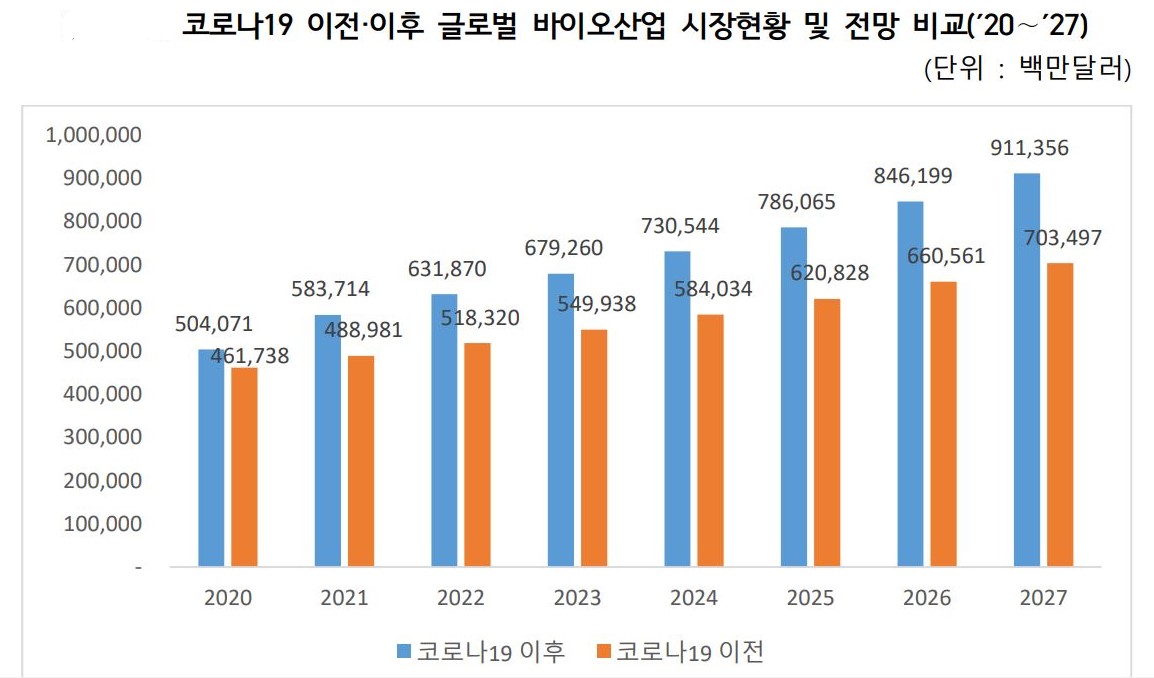

글로벌 바이오산업 성장이 코로나19 영향으로 더 빨라질 것으로 전망됐습니다. 한국생명공학연구원 생명공학정책연구센터가 시장조사기관 '오리온 마켓 리서치'(Orion Market Research) 등 자료를 분석한 보고서 '글로벌 바이오산업 시장현황 및 전망(2021∼27)'에 따르면 2021년부터 2027년까지 글로벌 바이오산업의 연평균 성장률은 코로나19 이전에 예측한 수치(6.2%)보다 높아진 7.7%로 예상됩니다. 이에 따라 시장 규모는 2021년 5천837억 달러에서 2027년 9천113억 달러까지 증가할 것으로 예측됐습니다. 'DNA 시퀀싱'(DNA의 염기서열 순서를 분석하는 기술)과 '세포 기반 분석'(Cell-Based Assay) 등 코로나19 해결을 위한 혁신 기술 활용이 증가할 것으로 보입니다.

|

|

코로나19 이전이후 글로벌 바이오산업 시장현황 및 전망 비교('20~'27) |

■ 콜드체인사업

백신 등 바이오의약품은 온도 유지 실패시 안정성(stability)이 깨지고 변질의 위험이 있어 안전성(safety)과 유효성(efficacy)이 매우 중요한 요소 입니다. 2020년에는 상온에 노출된 독감백신을 전량 폐기한 사례가 발생했으며, 코로나19 백신 또한 저온 유통이 강조됨에 따라 콜드체인 확보가 매우 중요한 요소입니다. 화이자의 코로나19 백신은 mRNA 유전물질이 매우 불안정하고 효소에 의해 쉽게 파괴되는 특성이 있어 영하 70°C 이하 환경에서 변질을 방지하는 것이 필요합니다.

백신 유통뿐만 아니라 코로나19 백신 진단 키트를 수출하게 되면서 바이오·의약품 콜드체인이 더욱 중요해졌습니다. 바이오·의약품 관련 기업들은 콜드체인 시설을 강화하고 운송 도중 온도이탈이 발생하지 않도록 관련 제품 연구·개발에 노력하고 있습니다. 전 세계적으로 의약품 콜드체인 시장이 급격하게 커지면서 국내 의약품 콜드체인 시장도 글로벌 기업의 요구에 맞춰 성장할 것으로 예상됩니다.

글로벌 시장기관인 그랜드뷰 리서치에 따르면 글로벌 콜드체인 시장규모는 2018년 1,679억 달러에서 연평균 15%씩 성장해 오는 2025년에는 약 4,000억 달러(약475조원)에 달할 것으로 전망되고 있습니다.

나) 경쟁현황

1) 경쟁현황

■ 신약개발 사업부문

신약개발 사업부문은 신약개발 과정 중 주요 단계인 생체시료 중의 약물분석(Bioanalysis, 비임상 및 임상검체분석, 생동)과 초기임상 시험(Early-phase clinical trial, 임상)을 지원하는 CRO로서 보유하고 있습니다. 현재 국내 CRO 시장규모는 2,500억원대로 추산되고 있으며, 25개 가량의 CRO가 국내에서 운영되는 것으로 알려지고 있습니다. 재단법인 한국임상시험산업본부 또한 국내 임상산업은 인프라의 우수성과 연구진의 풍부한 글로벌 임상시험 수행 경험으로 매력적인 지역으로 평가되고 있으며, 그에 따라 임상시험 수행의 증가, 국내 CRO 시장 확대로 이어지고 있습니다.

■ 생명공학 사업부문(유전체 사업)

유전체시장의 주요 참여업체들은 혁신적인 기술발전을 도모하여 시장을 선도하고자 노력하며, 타분야 글로벌기업과의 전략적 제휴를 추진하고 있습니다. 또한, 산업의 특성상 경쟁력 유지를 위하여 시설 및 인력양성에 지속적인 투자가 요구되며, 핵심 분석노하우의 축적과 다학제간 긴밀한 협력연구 및 네트워크 구축에 많은 노력이 요구됩니다.

이와 같이 오랜 기간 동안 꾸준한 투자와 축적된 노력들이 신규기업으로 하여금 시장 진출을 어렵게 하는 진입장벽 및 기술장벽으로 작용하게 됩니다. 이러한 유전체분석시장에는 현재 다수의 업체가 시장에 진출하여 사업을 영위하고 있으나, 대한민국에서는 디엔에이링크, 테라젠이텍스, 랩지노믹스, 엠지메드가 시장을 선점하고 있습니다.

■ 콜드체인사업

콜드체인 패키징은 바이오 분야에서 사용하고 있는 만큼 글로벌 Reference가 매우 중요한 요소 중에 하나입니다. 글로벌 임상 시험에서 사용되어 지고 있는지 혹은 매우 민감한 의약품 등의 운송에 얼마나 적용되어 사용되었는지 혹은 혹독한 외부 환경에서 안전하게 목표 온도를 유지하였는지에 대한 경험과 데이터 축적이 매우 중요한 진입장벽입니다. 하여 단시간에 시장을 확대하기는 어렵고 시장 선점 효과를 누릴 수 있는 시장입니다. 현재 당사의 콜드체인 패키징 사용에 대한 Reference는 글로벌 물류사인 FedEx, DHL. TNT, World Courier 등을 통하여 다년간 축적되어 왔으며, 신뢰할 수 있는 Qualification data를 고객에게 제공하여 신뢰성을 더욱 확보하고 있습니다.

■ 진단제품사업

코로나19로 인해 진단제품에 대한 관심이 높아지고, 이에 따라 많은 업체들의 시장 진입을 목표하고 있습니다. 이에 따라 코로나진단 시약을 시작으로 호흡기 진단 제품을 개발하는 다수의 회사가 생겨나고 있으며, 기존의 면역진단과 분자진단으로 나뉘어 형성된 회사들이 면역 진단과 분자진단을 모두 아우르는 플랫폼을 형성하기 위해 많은 노력을 하고 있습니다.

2) 경쟁업체 현황

■ 신약개발 사업부문

국내 생동CRO 업체중 주요 경쟁업체로는 바이오인프라, PPC코리아(구 바이오썬텍) 및 한국의약연구소 등이 있으며, 2022년 12월 31일 기준 바이오코아와 바이오인프라, PPC코리아(구 바이오썬텍) 등 상위 5개사가 전체 시장의 89.3%를 점유하고 있습니다.

2022년 12월 31일 기준 생동시험계획 승인현황은 다음과 같습니다

|

회사명 |

2016년 |

2017년 |

2018년 |

2019년 |

2020년 |

2021년 |

2022년 |

|

인바이츠바이오코아 |

48 |

40 |

28 |

42 |

60(13) |

72(20) |

49 |

|

바이오인프라 |

33 |

41 |

44 |

37 |

55(17) |

96(24) |

43 |

|

PPC코리아 |

42 |

35 |

38 |

32 |

44(15) |

82(12) |

27 |

|

한국의약연구소 |

10 |

27 |

15 |

41 |

30(5) |

71(12) |

25 |

|

DT&CRO |

- |

- |

2 |

42 |

26(7) |

46(19) |

21 |

|

엠바이오 |

- |

- |

- |

- |

- |

- |

30 |

|

프로메디스 |

6 |

10 |

17 |

17 |

20(3) |

21(1) |

17 |

|

그외 ( 기타 ) |

56 |

38 |

34 |

18 |

26 |

28(4) |

21 |

|

정보없음 |

- |

- |

- |

30 |

62 |

92 |

47 |

|

총계 |

195 |

191 |

178 |

259 |

323 |

508 |

280 |

■ 생명공학 사업부문

유전체산업은 전세계적으로 향후 의료문제를 해결할 수 있는 실마리를 제공할 것이라 전망하고 있습니다. 지난 몇 년 동안 NGS 분석기술의 발전으로 개인유전체 염기서열 분석비용이 급감했습니다. 약물유전체학 (Pharmacogenomics), DTC 유전체학 (Direct-to-consumer Genomics) 그리고 웨어러블 데이터 수집 장치 (Wearable Data-collection Devices)의 발전은 정밀의학의 발전을 가속화 시킬 것입니다.

유전체산업 선두기업 현황

|

기업명 |

주요 기술 사항 등 |

|---|---|

|

Qiagen (독일) |

- 시료준비, 실험재료, 장비, 분석방법 등 유전체 연계 가치사슬 전반에 걸친 NGS 플랫폼을 - GeneReader NGS 시스템 등 새로운 제품추가를 통한 서비스 향상 시도 - Natera와 협력하여 태아선별 검사에 중점이 되는 cell-free DNA(무세포 DNA) 분석법 개발 예정 |

|

Illumina (미국) |

- Illumina는 최첨단 NGS기술을 선도하고 새로운 종양학, 유전병 등 진단 응용분야에 자사의 기술을 적용하는 것이 목표 |

|

F. Hoffmann-La Roche (스위스) |

- Roche사의 NGS시스템은 과정을 간소화하고 다양한 분석방법을 적용할 수 있게 하는 데 중점 - 2016년 클라우드 기반 연구에 착수하기 위해 Flatiron Health에 1억 7,500만 달러를 투자, 2019년에 19억 달러로 인수 결정 |

|

Pacific Biosciences of California (미국) |

- NGS시스템에서 염기서열의 단편해독 시 한 번에 읽는 길이가 긴 장기 판독기술을 보유하고 있어 높은 정확성을 확보, 다양한 분야에서 활용 중 |

|

Agilent Technologies (미국) |

- 유전체 특정영역에 대한 타겟시퀀싱과 더불어 데이터분석 간소화 과정을 통해 혁신 선도 - Population Genetics Technologies사의 특허인수 등 NGS의 정확성과 민감도를 향상시키고자 노력 |

|

Thermo Fisher Scientific (미국) |

- 시료준비 자동화부터 타겟시퀀싱 및 분석에 이르기까지 NGS플랫폼의 전주기 과정 제공을 통해 종양치료 분야 정밀의료에 기여 - 다양한 유전자변이에 대해 매우 민감한 검출이 가능 |

|

Beijing Genomics Institute (중국) |

- NGS 및 임상시험 서비스의 선두업체로 내부시퀀싱플랫폼과 더불어 온라인 클라우드 기반 유전체분석 플랫폼 제공 |

|

Oxford Nanopore Technologies (영국) |

- 영국의 신생회사로, 단일분자 시퀀싱용 나노센서칩 기반 플랫폼 개발업체 - 차세대 시퀀싱플랫폼에 대한 벤처투자 환경조성 중 |

|

Macrogen (한국) |

- 미국과 유럽에 각각 지사를 두고 있는 한국 최대의 시퀀싱 업체로, 최근 Genome Asia 100K 이니셔티브*에 참여 * 남아시아 12개국 및 동북아시아 7개국이 참여해 향후 3년간 1200억원을 투자, 아시아인 10만명 유전체정보를 분석하는 대규모 프로젝트 |

|

Genewiz (미국) |

- Sanger 시퀀싱 서비스의 선두주자로 알려진 기업으로 NGS 분야에 대한 전략적 접근 시도 중 |

|

Perkin Elmer (미국) |

- 진단 분야 NGS서비스를 제공하고 있으며, 2018년 2월 호주 RHS사를 1,940만 달러에 인수하여 단일세포 기반 DNA 증폭기술을 추가하는 등 향상된 기술을 확보하고자 노력 |

출처: 생명공학정책연구센터, 글로벌유전체시장현황및전망, BioINdustry

체외 진단의 경우 국내시장은 Roche, Qiagen 등 다국적 제약회사 및 다국적 의료기기 회사가 시장을 주도하고 있으나, 씨젠, 바이오니아, 진매트릭스 등을 비롯한 국내 기업들도 자신들만의 새로운 원천기술로 경쟁에 참여하려 하고 있으며, 삼성, SK케미칼 등 대기업들도 높은 영업이익률과 성장률, 인구 고령화로 인한 진단의 수요증가에 의해 헬스케어, 바이오사업으로 다각화를 추진하고 있어, 국내 바이오산업의 활성화가 더욱 가속화될 전망됩니다.

체외진단 (IVD) 검사는 임상 의사 결정에 중요한 역할을 하며 환자 치료의 필수적이고 전문화된 요소가 되고 있습니다. 체외진단 (IVD)은 개인 맞춤 치료를 제공하기 위해 정밀 의학 분야에서도 사용됩니다. 한편, 디지털화가 가능한 자동 테이블과 핸드헬드 장치에 대한 수요가 증가함에 따라 체외진단 (IVD)에 대한 전 세계 여러 대기업들의 투자가 크게 증가하고 있습니다. 체외진단 (IVD) 시장은 Point of Care (POC) 검사 장치에 대한 수요 증가, 공공 및 민간 진단 센터의 증가, 미세유체의 진단, 바이오칩 및 나노 바이오 기술의 도입, 최소 침습성 및 비침습성 진단 장치의 수요 증가 등에 의해 더욱 성장하고 있습니다.

■ 콜드체인사업

콜드 체인 패키징에 대한 경쟁업체는 아래와 같습니다.

|

경쟁사 |

패키징 기술수준 |

국내 진출 유무 |

기타 |

|---|---|---|---|

|

Vaqtech |

상 |

국내 진출 |

가장 우수한 제품 성능 제공 |

|

PelicanBiothermal |

상 |

국내 진출 |

제품 편리성 강점으로 시장 점유 |

|

Inmark |

중 |

국내 진출 |

미국 중심으로 시장 점유 |

|

FMS 코리아 |

하 |

국내 업체 |

식품분야 강점 보유 |

|

TAPS인터내셔널 |

하 |

국내 업체 |

백신 포장재 강점 보유 |

■ 진단제품사업

국내시장은 Roche, Qiagen 등 다국적 제약회사 및 다국적 의료기기 회사가 시장을 주도하고 있으나, 씨젠, 바이오니아, 진매트릭스 등을 비롯한 국내 기업들도 자신들만의 새로운 원천기술로 경쟁에 참여하려 하고 있으며, 삼성, SK케미칼 등 대기업들도 높은 영업이익률과 성장률, 인구 고령화로 인한 진단의 수요증가에 의해 헬스케어, 바이오사업으로 다각화를 추진하고 있어, 국내 바이오산업의 활성화가 더욱 가속화될 전망됩니다.

체외진단 (IVD) 검사는 임상 의사 결정에 중요한 역할을 하며 환자 치료의 필수적이고 전문화된 요소가 되고 있습니다. 체외진단 (IVD)은 개인 맞춤 치료를 제공하기 위해 정밀 의학 분야에서도 사용됩니다. 한편, 디지털화가 가능한 자동 테이블과 핸드헬드 장치에 대한 수요가 증가함에 따라 체외진단 (IVD)에 대한 전 세계 여러 대기업들의 투자가 크게 증가하고 있습니다. 체외진단 (IVD) 시장은 Point of Care (POC) 검사 장치에 대한 수요 증가, 공공 및 민간 진단 센터의 증가, 미세유체의 진단, 바이오칩 및 나노 바이오 기술의 도입, 최소 침습성 및 비침습성 진단 장치의 수요 증가 등에 의해 더욱 성장하고 있습니다.

3) 비교우위 사항

■ 신약개발 사업부문

① LC/MS/MS를 이용한 생체시료 중 약물의 극미량 분석방법 개발 기술을 보유하고 있으며 그 내용은 다음과 같습니다.

㉠ 수 pg/mL 농도까지 분석 가능한 고감도의 분석방법 개발

㉡ 전혈, 혈장, 뇨, 조직 등 다양한 생체시료 중에서 약물의 분석방법 개발기술

㉢ Chiral compound의 분리 기술

㉣ 생체시료 중에서 약물의 안정화를 개선하기 위한 분석방법 개발

㉤ 내인성 물질의 약물동태평가를 위한 분석방법 개발

㉥ 약물과 대사체의 동시정량 분석방법 개발

㉦ 400여 개의 제네릭 약물에 대해 개발 및 검증을 완료한 분석방법 보유

㉧ 국내 독보적인 NCE (New Chemical Entity)분석법 개발 기술

② 한국 최초의 GLP 인증 분석기관. 글로벌 기준에 적합한 Regulated Bioanalysis 분야에 있어 최고의 경험과 전문성, 노하우 보유하고 있으며, cGLP, OECD 및 ICH 규정 등 글로벌 기준에 적합한 시험진행과 관리, 문서 작성, 관련 SOP 개발 등의 노하우와 전문성 보유하고 있습니다. 지난 15년간 1,300여건 이상의 Regulated Bioanalytical studies를 수행하였고 국내 최대/최고 사양의 질량 분석기 시스템을 보유하고 있습니다.

③ 신약개발 과정 중 다양한 형태의 전임상, 임상시험을 지원하기 위한 분석시험의 경험 및 기술력을 보유하고 있으며 그 내용은 다음과 같습니다.

㉠ Clinical Pharmacokinetic studies

- Human Bioequivalence/Bioavailability Study

- Pharmacokinetic Drug-Drug interaction study

- Clinical Protein binding study

㉡ First in Human Clinical Trials

- Single Ascending Dose Trial (SAD) / Multiple Ascending Dose Trial (MAD)

- Microdosing study

㉢ New Product/Formulation Development Studies

㉣ New Fixed Dose Combination Studies

㉤ Healthy volunteers and patient populations

㉥ Preclinical PK, TK study

④ 대사체규명 및 AMS Study등의 국내 독보적인 기술 확보하고 있으며 그 내용은 다음과 같습니다.

㉠ Metabolite Identification

- Metabolic stability, Reactive/Toxic Metabolite screening

- Metabolite profiling 및 identification

- Pathway elucidation, Metabolic correlations

- Semi-quantification (Cold materials)

㉡ Plasma Protein Binding study

㉢ Total Service Package of AMS study

- Low 14C Human Mass Balance

- Absolute Bioavailability

- Phase 0 Human microdosing

- Metabolite Profiling

- Global Registration Packages

㉣ 국내 유일의 임상 시료 내 방사성 동위원소 분석 CRO

⑤ 특화된 임상 서비스 제공하고 있으며 그 내용은 다음과 같습니다.

㉠ Protocol Development (Korean, English)

- 초기임상 분야에 특화된 프로토콜 개발 기술 보유

- Study design development

㉡ 300 개 이상의 임상시험 프로토콜 보유

- BE, DDI, Food effect, SAD, MAD, 내약성 시험, Micro-dosing study 등

㉢ 1250 여건 이상의 임상시험 수행경험을 통해 project management, monitoring, clinical site

management 노하우 보유

㉣ 글로벌 임상시험 Project management 경험 보유

㉤ Innovative 임상시험 디자인과 수행 경험을 국내 최초로 보유

- C14-labelled compound, AMS분석기기를 이용한 Micro-dosing, Micro-tracer study

㉥ 국내 주요 제약회사를 포함한 90개 이상 회사를 클라이언트로 두고 있으며, 화이자. IQVIA, 인텔시어스 등 다국적 기업과 파트너십이 체결되어 있습니다.

㉦ 일부 국내 대형 제약사의 경우 글로벌 신약개발과 미국 FDA 승인을 위해서는 경험이 풍부한 해외

임상 CRO 및 FDA입증된 분석기관을 우선적으로 선정하여 진행하는 추세입니다. 하지만 대부분 국내 제약사의 경우, 해외 임상 CRO를 사용할 경우 비용의 과다 지출 및 원활한 Communication, 일정협의 등 불편이 발생하여, 국내 CRO에서 대행해 주기를 희망하는 추세이며 이와 같은 상황에서 당사는 국내 CRO 기능을 충실하게 수행하며 동시에 미국 내 임상 CRO와 MOU 체결을 목표로, 국내 제 약업체의 미국 내 진출을 원활하게 하는 역할로 업무범위를 확대하고 있습니다.

㉧ 해외로 진출하는 분석의 경우에도 한국 식약처의 실사를 통과하여 승인된 국내 1 위의 분석기관인 동사의 신뢰를 바탕으로, 해외 신약을 위한 국내 제약사와의 파트너로서 미국 FDA 승인을 위한 분석 실사 서비스 제공이 가능합니다.

■ 생명공학 사업부문

① 유전체분석사업

㉠ 기술의 완성도

당사는 '생애주기별 맞춤형 유전체 검사 서비스'를 위한 '분자진단 효율성 증대 기술'을 보유하고 있습니다. 해당 기술을 구현하기 위한 세부 기술로 다기능성 프로브 설계 및 유전자 검출 기술, 표적유전자 검출신호의 선택적 증강 및 배경신호 감소 기술, 극소량 세포 유리 DNA(cell-free DNA; cfDNA)의 집적 기술, 디지털 PCR 활용 산전진단 기술, 단일형광 PCR 다중신호 측정기술을 보유하고 있고, 가장 최신의 '분자진단 효율성 증대 기술'이 집적된 NITS 분자진단 키트 관련 특허를 출원 중에 있으며, 해당 특허 외 다수의 관련 특허 확보를 통해 기술장벽을 구축 중에 있습니다. 또한 유전자 증폭을 위한 프라이머 및 프로브 디자인(설계)부터 이를 활용한 제품의 효율 향상, 키트 제조까지 전반적 기술 구현 가능해 높은 수준의 기술완성도를 갖추고 있습니다.

㉡ 기술의 경쟁우위도

당사는 획득한 유전자 증폭에 사용되는 프라이머(유전자 증폭의 개시점)를 프로브(목표 유전자의 존재를 확인하기 위한 탐침) 역할도 수행 가능한 다기능성으로 설계하였으며, 임산부의 혈장 내 극미량 존재하는 태아 세포 유리 DNA를 size selection(크기 선별 방법)으로 집적하였습니다. 또한 단일 형광 채널에서 대조구로 사용되는 2가지 유전자 신호를 동시 측정가능하도록 PCR(중합효소연쇄반응: 유전자 증폭 반응)에 사용되는 oligonucleotide set를 설계 하여 효율과 정확도를 향상시켰으며, NITS 제품의 분석 장비로 활용하는 디지털 PCR은 일반 PCR 대비 다수의 분석이 가능하다는 장점에도 불구하고, 고가의 분석비용으로 상용화가 미미한 것으로 파악되지만 상기 언급된 바와 같은 진단 제품 설계로 디지털 PCR의 효율향상을 꾀하여, 디지털 PCR의 시장 상용화 가능성을 제시할 수 있습니다.

㉢ 기술제품의 경쟁력

당사의 핵심기술을 기반으로 한 분자진단 키트는 기술개발과 상용화를 통해 다수의 KFDA(한국 식품의약품안전처) 허가 제품을 보유하고 있고, 유전자 증폭을 위한 프라이머 및 프로브 디자인(설계)부터 이를 활용한 제품의 효율 향상, 키트 제조까지 전반적 기술 구현 가능해 일정 수준 이상의 기술력을 보유하고 있으므로, 따라서 현재 개발 중인 NITS와 같은 신제품 상용화를 통해 유전체분석 시장에서의 점유율을 상승시킬 수 있으며, 당사의 기술은 분석 효율 향상이 가능할 뿐 아니라, 기술 변화에 유연성 있게 대처가 가능합니다.

② 유전체 체외진단검사사업

생명공학사업부문 중 NGS와 CMA (cytogenomic microarray)는 2022년도 CAP인증을 받음으로써 검사의 기술력과 결과의 정확도를 인정받았습니다. 특히 이러한 인증 및 교육 등을 직접 목격하고 겪은 숙련자를 다수 보유하고 있어 기존의 골드 스탠다드로 사용하는 검사방법 외에도 최신 관련 기술들까지도 파악하고 있습니다. 또한 상황에 따라 알맞은 기술 및 노하우 적용을 적시적소에 함에 따라 불필요한 시간 및 자원 낭비를 할 가능성이 매우 낮습니다. 이에 상황에 맞는 업무 수행을 할 수 있으며, 이는 원가 절감 효과 및 최신 연구용검사 신규검사 셋업을 용이하게 하는 효과를 일으키고 있습니다.

■ 콜드체인사업

콜드체인 유통의 주요 상품을 공급하고 있는 인텔시어스 제품에 대한 비교우위는 먼저 ISTA(International Safety Transit Association) 국제안전수송협회 글로벌 인증기업으로 대외 신뢰도를 갖춘 제품을 공급하고 있습니다. UN인증을 획득한 특수 제품의 경우는 인간이나 동물에게 전염될 수 있는 감염성 물질을 국제 운송 규정에 적합하게 운송할 수 있는 장점을 가지고 있습니다. 또한 전 제품에 대한 Qualification report를 제공하여 사용자에게 상품에 대한 사전 서류적 평가를 제공할 수 있는 특징이 있습니다. 또한 콜드 체인 패키징의 온도 유지 성능은 2~8도 조건으로 최대 168시간까지 온도유지가 가능하여 차별적 우위를 선점하고 있습니다. 시장에서 요구하는 콜드 체인 패키징 조건은 먼저 여러 온도 범위에 적용이 가능한지와 다양한 사이즈의 물품을 적재할 수 있는지의 여부가 중요한 요소입니다. 청구회사에서 공급하고 있는 콜들 체인 패키징은 2~8도, 15~25도, 20~24도, -76도 총 4개 온도 범위에 대한 상품을 공급하고 있으며 1ml vial부터 최대 pallet 단위까지의 다양한 규격의 샘플, 혈액, 시약, 약품 등을 안전하게 운송할 수 있는 포장재를 공급하고 있습니다.

다) 자원조달상황

회사의 원재료는 CRO 용역 및 진단키트 등에 사용되는 각종 시약 등을 의미합니다. 현재까지 원재료는 국내 생산 또는 국내 대리점을 통해 직접적으로 구매하여 사용을 하고 있으며, 고정 거래처가 대부분입니다. 회사가 시험하는 시험의 유형 및 종류, 성격에 따라 회사가 지정하는 시험재료에 따라 가격의 차이는 있으나, 시험재료 및 원재료의 가격변동은 거의 없습니다.

회사에서 인건비가 차지하는 원가 비중은 타 산업에 비해 다소 높습니다. 이것은 연구개발 서비스산업적인 특성에 의해 연구직의 비중이 높기 때문입니다. 석·박사 중심의 연구직 구성으로 인해 인건비의 원가 비중이 높은 특성이 있습니다. 또한 CRO 시장의 업체수가 작아 기본적인 수급 기반이 취약하여 유경험 인력 수급이 원활치 않은 문제점이 있으나, 최근에는 분야별 전문 인력의 수급이 서서히 개선되는 등 노동력 수급 상황도 대체로 안정적인 궤도에 올랐다는 평가를 받고 있어 인력, 자금 등과 관련된 자원조달 상에 어려움은 크지 않을 것으로 예상됩니다.

라) 시장점유율

CRO 용역 및 유전체진단 시장은 아직까지 공신력 있는 외부기관에서 발행되는 업계통계자료가 존재하지 않습니다.

마) 주요 제품 등 관련 각종 산업표준

■ 신약개발사업부문

생동 CRO는 생물학적 동등성시험실시기관 운용의 실효성을 높이기 위해 약사법의 적용을 받아 임상시험검체분석기관으로 지정을 받아야 수탁업무를 수행할 수 있습니다. 기관 지정을 위해서는 인력·장비·기자재·시설 현황, 표준작업지침서 등을 식약처에 제출해야 하며 실태조사를 받아야 합니다.

식품의약품안전처는 최근 생동성시험이 임상시험의 한 부분임을 명확하게 정의하고, 인체대상 시험임에도 별도 체계로 관리돼 온 생동성시험계획 승인, 생동성시험기관 지정 등을 임상시험관리기준에 흡수 통합한다는 취지로 약사법 개정을 완료하였습니다.

'의약품 등의 안전에 관한 규칙'과 '의약품동등성시험기준'이 개정되고 2017년 4월 29일부터는 본격적으로 모든 제네릭의약품의 생동성시험이 신약의 임상시험과 동일한GCP 기준에 따라 실시해야 하며 모든 문서의 양식도 국제공통기술문서(CTD, Common Technical Documentation) 양식으로 작성하여 제출해야 하는 것이 의무화 되었습니다.

■ 생명공학 사업부문

회사는 현재 진단키트 생산 및 제조관련 ISO13485 인증과 유전자검사를 위한 유전자검사기관을 보유하고 있습니다. 현재까지는 제품의 판매보다는 병원 및 국가기관의 연구과제 위주로 매출이 발생됨에 따라 추가적인 인증은 선택사항이었습니다.

회사가 현재 진입하려고 하는 헬스케어 분야는 보건복지부의 유전자검사기관, 유전자연구기관 신고필증을 교부받아야 하며, 사단법인 유전자검사평가원이 시행하는 연 2회 정도의 관리를 별도로 수검하여 등급을 받도록 되어 있습니다.

분자진단제품은 기본적으로 체외진단 시약 또는 의료기기로 분류되며 식약청에서는 품목별 등급을 1~4등급(유전자키트는 3등급)으로 분류하고 있습니다. 이에 따라 인허가 심사에 대한 요건 및 절차가 결정되며 허가심사 가이드라인에 따라 안전성과 유효성 심사 및 임상시험 자료 제출 등을 통해 최종 인허가를 받도록 되어 있습니다. 국내에서는 진단제품의 식약처 인허가 이후에도 진단용으로 사용하기 위해서는 심평원의 신의료기술 행위 신청 및 허가 과정이 추가로 필요합니다.

바) 경영상의 주요계약

사업보고서 작성기준일 현재 해당사항 없습니다.

2. 주요 제품 및 서비스

| (단위 : 백만원) |

|

품 목 |

생산(판매)개시일 |

주요상표 |

매출액 |

제품설명 |

|---|---|---|---|---|

|

CRO 용역 |

2001년 6월 |

바이오코아 |

16,828(66.4%) |

주1) |

|

유전체분석 |

2014년 12월 |

바이오코아 |

6,514(25.7%) |

주2) |

|

진단키트 |

2003년 4월 |

바이오코아 |

1,187(4.7%) |

주3) |

|

콜드체인 |

2011년 8월 |

바이오코아 |

828(3.3%) |

- |

|

합 계 |

25,357(100.0%) |

- |

||

주1) CRO 용역

가. 생동 CRO / 분석 CRO

- 제약사에서 복제약을 시판하기 전 생동시험(생물학적동등성시험)을 통과해야 하는데 회사는 생동시험을 위탁수행하고 있습니다.

나. 임상 CRO

- 임상 CRO는 제품 개발, 독성시험, 환자모집, 전임상부터 임상시험-제품허가까지의 관리, 모니터링, 임상검사 서비스, 데이터 관리 및 통계 분석, 허가용 자료제출을 위한 medical writing 등의 서비스를 제공합니다. 바이오코아는 주로 초기임상에 대한 관리, 모니터링, 데이터 관리 및 통계분석 서비스를 제공하고 있습니다.

주2) 유전체 분석

회사의 제품은 다년간의 맞춤형 유전체 분석 기술을 이용한 예방 및 근거중심의 의학의 이념을 기반으로 생애 주기 별 단계에 맞는 프로그램으로 구성되어 있으며 크게 5개 프로그램으로 구성하고 있으며 지속적으로 사업을 진행할 예정입니다.

- 1단계 : 임신을 준비하거나 난임에 대한 문제를 해결하기 위한 검사 프로그램

- 2단계 : 임신중인 산모의 혈액, 양수 및 융모막을 이용하여 태아의 염색체 이상을 확인

- 3단계 : 신생아의 혈액을 이용하여 선천성 난청, 대사이상, 유전체적 이상 등을 확인

- 4단계 : 성인을 대상으로 암, 성인질환, 약물반응성, 장내미생물, 감염성질환 등의 이상을 확인

- 5단계 : 삶의 질 향상을 위해 먹거리에 대한 원산지, 품종 판별 및 AI virus detection 등 검사

주3) 진단키트

체외진단 (IVD)은 다양한 건강 상태를 진단하기 위해 다양한 생물학적 샘플을 이용해서 세균, 바이러스 등의 미생물 감염에 대한 인체 질병 감염 여부를 판정할 목적으로 혈액, 뇨, 타액 등 인체에서 유래하는 검체로부터 Polymerase Chain Reaction (PCR), Real time Polymerase Chain Reaction (RT PCR), Sequencing 등의 분자 생물학적인 기술을 이용하여 병을 치료하거나 완화하기 위한 정교한 DNA 기술에 이르는 진단 검사를 수행하기 위해 사용하는 기자재 및 서비스를 말합니다. 개인 맞춤 치료를 제공하기 위해 정밀 의학 분야에서도 사용될 수 있으며, 당사는 다양한 분자 생물학적인 기술을 이용하여 세균, 바이러스 등의 유전 정보를 담고 있는 유전자를 검사하는 진단키트를 생산하고 있습니다. 현재 인바이츠바이오코아에서 생산하는 분자 진단키트는 53개 제품으로 모두 식약처 제품허가를 획득하여 우수성을 증명하였습니다. 획득 내용은 PCR 진단제품은 37개 품목이며, Real time PCR 진단제품은 16개 품목으로 성매개 감염, 폐렴, 결핵, 자궁경부암 등의 질병 진단과 강직성 척추염, 치매, 베체트 질병 등에서 특이적으로 확인되는 유전형의 확인 등을 진단하는 제품을 생산, 판매하고 있습니다.

3. 원재료 및 생산설비

1) 원재료

가. 매입 현황

| (단위 : 백만원) |

| 매입유형 | 품목 | 구분 | 2020년 | 2021년 | 2022년 |

|---|---|---|---|---|---|

| 원재료 |

FAST One-Step RT-qPCR 2X Master Mix 외 |

국내 |

3,440 |

138 |

415 |

|

수입 |

- |

- |

- |

||

|

Pelubiprofen, 200mg 외 |

국내 |

437 |

227 |

271 |

|

|

수입 |

- |

- |

- |

||

|

TaqMan OpenArray® Genotyping 외 |

국내 |

1,269 |

651 |

1,229 |

|

|

수입 |

- |

- |

- |

||

|

원재료 합계 |

국내 |

5,146 |

1,016 |

1,915 |

|

|

수입 |

- |

- |

- |

||

|

소계 |

5,146 |

1,016 |

1,915 |

||

| 저장품 |

300uL PP Short Screw-Thread Micro-Vial 외 |

국내 |

344 |

1,292 |

1,476 |

|

수입 |

- |

- |

- |

||

|

저장품 합계 |

국내 |

344 |

1,292 |

1,476 |

|

|

수입 |

- |

- |

- |

||

|

소계 |

344 |

1,292 |

1,476 |

||

| 상품 |

EKoTherm Pal_Half -20C외 |

국내 |

368 |

297 |

128 |

|

수입 |

- |

- |

- |

||

|

Pathopak 1L Complete set외 |

국내 |

- |

- |

- |

|

|

수입 |

546 |

810 |

342 |

||

|

상품 합계 |

국내 |

368 |

297 |

128 |

|

|

수입 |

546 |

810 |

342 |

||

|

소계 |

914 |

1,107 |

470 |

||

|

총 합 계 |

국내 |

5,858 |

2,605 |

3,519 |

|

|

수입 |

546 |

810 |

342 |

||

|

소계 |

6,404 |

3,416 |

3,861 |

||

나. 원재료의 제품별 비중

| 사업년도 | 주요제품명 | 원재료명 | 원재료 비중 |

|---|---|---|---|

| 2020년도 (제20기) |

제조 |

[SMP11-M25h]2x Multiplex premi 외 |

53.71 |

|

CRO 용역 |

TMS-diazomethane ether 2.0 외 |

12.20 |

|

|

유전체 진단용역 |

KMAX COLCEMID SOL 15212 외 |

19.81 |

|

|

2021년도 (제21기) |

제조 |

[SMP11-M25h]2x Multiplex premi 외 |

4.04 |

|

용역(CRO,유전체진단) |

TMS-diazomethane ether 2.0 외 |

25.71 |

|

|

2022년도 (제22기) |

제조 |

FAST One-Step RT-qPCR 2X Master Mix 외 |

84.07 |

|

용역(CRO,유전체진단) |

Pelubiprofen,200mg외 |

51.78 |

다. 원재료 가격변동추이

| (단위 : 원) |

| 품 목 |

2020년도 (제20기) |

2021년도 (제21기) |

2022년도 (제22기) |

|

|---|---|---|---|---|

|

Human Pooled Plasma |

국 내 |

380,000 |

380,000 |

410,000 |

|

수 입 |

- |

- |

- |

|

|

Acroprep 350uL 0.2um GHP membrane 10/pk |

국 내 |

231,363 |

240,000 |

240,000 |

|

수 입 |

- |

- |

- |

|

|

Methanol(HPLC) 4L |

국 내 |

15,771 |

15,200 |

16,000 |

|

수 입 |

- |

- |

- |

|

(1) 산출기준

총 구입액을 구입량으로 나눈 평균 가격을 기재하였습니다.

(2) 가격변동원인

환율변동(수입상), 브랜드 별, 구매 수량의 크기, 결재 기간 등에 따라 가격의 변동이 있습니다.

2) 생산설비

가. 생산능력 및 생산실적

| (단위 : 건,%,백만원) |

|

구 분 |

2020년도 (제20기) |

2021년도 (제21기) |

2022년도 (제22기) |

||||

|---|---|---|---|---|---|---|---|

|

수량 |

금액 |

수량 |

금액 |

수량 |

금액 |

||

|

CRO 용역 |

생산능력 |

150 | - | 160 | - | 174 | - |

|

생산실적 |

102 | 16,255 | 147 | 12,064 | 181 | 16,828 | |

|

가동률 |

68 | 92 | 104 | ||||

|

기말재고 |

- | - | - | - | - | - | |

주) 생산능력 및 생산실적의 수량은 총 검사건수 기준이며, 생산능력은 회사의 CRO 연간 계획수치입니다.

생산실적 = CRO 용역 매출액/ 생산능력 =연간 수주계획 건수

나. 생산설비에 관한 사항

(1) 현황

| (단위 : 천원) |

| 구분 | 기초 | 연결범위변동 | 취득 | 처분 | 상각 | 기말 |

| 기계장치 | 2,814,945 | 154,824 | 3,343,639 | (3) | (1,067,903) | 5,245,502 |

| 공구와기구 | 23 | - | - | - | - | 23 |

| 비품 | 319,925 | 19,431 | 406,865 | (8,447) | (137,616) | 600,158 |

| 임차시설물 | 34 | 16,582 | - | - | (2,070) | 14,546 |

| 사용권자산 | 627,410 | 104,294 | 1,266,666 | (104,207) | (815,425) | 1,078,739 |

| 합계 | 3,762,337 | 295,131 | 5,017,171 | (112,657) | (2,023,014) | 6,938,968 |

(2) 최근 3년간 변동사항

| (단위 : 백만원) |

|

설비자산명 |

취득 가액 |

취득 (처분)일 |

취득(처분) 사유 |

용도 |

취득(처분)처 |

|---|---|---|---|---|---|

|

Cytovision Review Station |

12 |

2019-05-28 |

취득 |

분석장비 |

제이바이오 |

|

3500XL DX Genetic Analyzer |

200 |

2019-10-08 |

취득 |

분석장비 |

웅비메디텍 |

|

N2 Generator(AB3G) |

42 |

2019-11-18 |

취득 |

분석장비 |

구정크로마텍 |

|

Triple Quad 5500+ |

440 |

2020-02-03 |

취득 |

분석장비 |

에이비사이엑스코리아(유) |

|

Triple Quad 6500+ |

510 |

2020-02-03 |

취득 |

분석장비 |

에이비사이엑스코리아(유) |

|

NextSeq 550Dx Sequencing System |

490 |

2020-04-29 |

취득 |

분석장비 |

제이에스바이오테크 |

|

Waters Xevo TQ-XS system |

330 |

2020-09-11 |

취득 |

분석장비 |

워터스코리아 |

|

CFX 96 Dx System(2) |

33 |

2021-01-14 |

취득 |

분석장비 |

비엠에스 |

|

CFX 96 Dx System |

33 |

2021-04-30 |

취득 |

분석장비 |

비엠에스 |

|

Cytovision Review System |

12 |

2021-06-23 |

취득 |

분석장비 |

제이바이오 |

|

Exion LC |

61 |

2021-07-23 |

취득 |

분석장비 |

헬스커넥트 |

|

TQ5500+ UPLC |

93 |

2021-07-23 |

취득 |

분석장비 |

헬스커넥트 |

|

TQ5500+ MS/MS |

284 |

2021-07-23 |

취득 |

분석장비 |

헬스커넥트 |

|

Gas Generator for TQ5500+ |

28 |

2021-07-23 |

취득 |

분석장비 |

헬스커넥트 |

|

TQ7500 UPLC |

88 |

2021-07-23 |

취득 |

분석장비 |

헬스커넥트 |

|

TQ7500 MS/MS |

468 |

2021-07-23 |

취득 |

분석장비 |

헬스커넥트 |

|

Genius XE SCI2 Gas generator |

29 |

2021-07-23 |

취득 |

분석장비 |

헬스커넥트 |

|

Proflex 3*32-well PCR System |

12 |

2021-09-13 |

취득 |

분석장비 |

헬스커넥트 |

|

3500xL Dx Genetic Analyzer |

227 |

2021-10-07 |

취득 |

분석장비 |

헬스커넥트 |

|

QuantStudio™ 5 Real Time PCR System(272513814) |

54 |

2021-12-31 |

취득 |

분석장비 |

헬스커넥트 |

|

Xevo TQ-XS LC-MS/MS System(1) |

380 |

2022-05-10 |

취득 |

분석장비 |

헬스커넥트 |

|

Xevo TQ-XS LC-MS/MS System(2) |

380 |

2022-05-10 |

취득 |

분석장비 |

헬스커넥트 |

|

ProFlex™ 96-Well PCR System |

11 |

2022-07-21 |

취득 |

분석장비 |

헬스커넥트 |

|

ProFlex™ 3X32-Well PCR System |

12 |

2022-07-21 |

취득 |

분석장비 |

헬스커넥트 |

|

3500xl Dx Genetic Analyzer |

265 |

2022-11-24 |

취득 |

분석장비 |

헬스커넥트 |

다. 제품별 생산공정도

■ 신약개발 사업부문

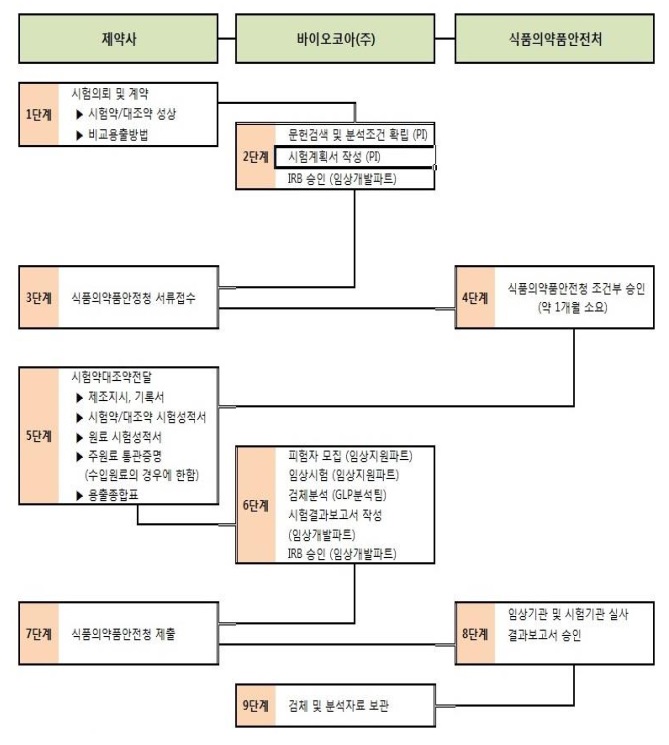

신약개발 사업부문의 생산공정은 본 임상 CRO 사업에 경험이 풍부한 인적자원으로 구성되어 있으며, 고객사로부터 시험의뢰(분석시험, 생동성 시험, 임상 시험 등)을 받고, 견적서 제출 후 본 계약서를 체결함으로서 기간별로 매출이 발생됩니다. 수주된 시험의 시험방법 및 가이드라인 등에 따라 총 소요기간 차이가 발생되며, 이에 따른 조건도 일부 다르게 적용됩니다.

|

|

신약개발 생산공정도 |

■ 생명공학 사업부문

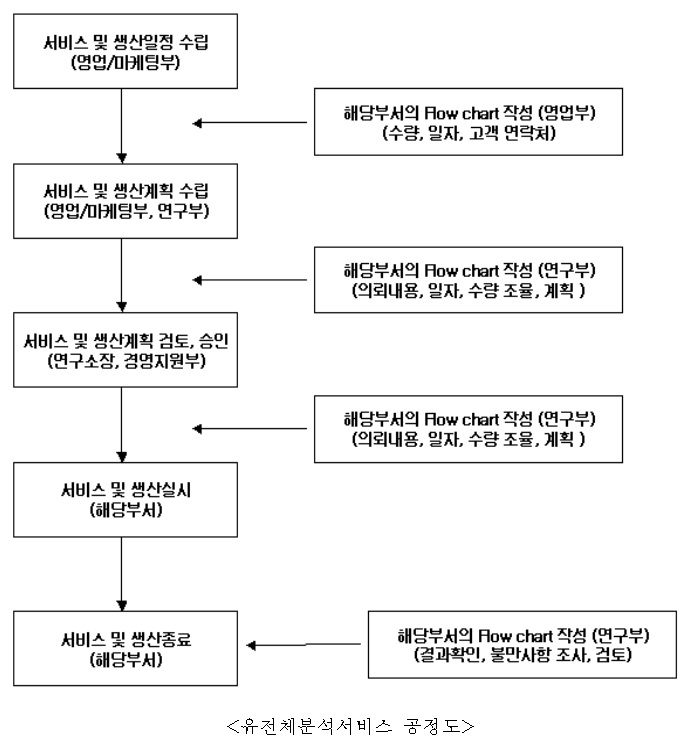

(1) 유전체분석사업

- 개인 유전체 예측 검사

생명공학사업부문 해당 분야의 전문요원인 박사급 연구원 1명과 석사급 이상의 연구원 4명과 학사급 연구원 1명으로 구성되어 있으며, 15년간 독성 판별용칩, HLA 칩, 수산물 판별용 칩, AI칩 개발을 필두로 다양한 유전체 분석 서비스를 연구용으로 보건복지부, 중소기업청, 국립수산과학원, 환경부, 국립환경과학원, 해양연구원을 비롯한 다양한 국가 기관의 용역 사업 수주 및 SKT, 롯데 등 대기업과의 연계사업을 통하여 연구협력 프로그램을 수행하고 있습니다.

또한 해당분야의 특허 30건 이상, SCI급 논문 100여편 이상을 보유하고 있습니다. 최근 국내 차 병원을 비롯한 불임크리닉, 대학병원의 특이 질환센터(한양대 류마티스질환 센터, 강남세브란스 폐암센터 등)과의 협력을 수행하여 임상현장에서 필요한 다양한 수요에 대한 내용을 해당 전문가 분들과 같이 논의하여 충분한 임상시험을 바탕으로 개발에 착수하고 있습니다.

또한 제반 의료재단과의 연계 및 각 대학병원 및 중소병원의 의뢰를 받아 좀 더 정확한 임상적인 진단 및 처방을 위한 보조 자료로 활용할 수 있도록 최고의 Quality의 분석 서비스를 제공하고 있으며, 이를 기반으로 국내 유전체 기술 기반의 헬스케어 프로그램의 안정화 및 국가적 경쟁력 있는 생명공학 제품개발에 주력하고 있습니다.

|

|

유전체분석 서비스 공정도 |

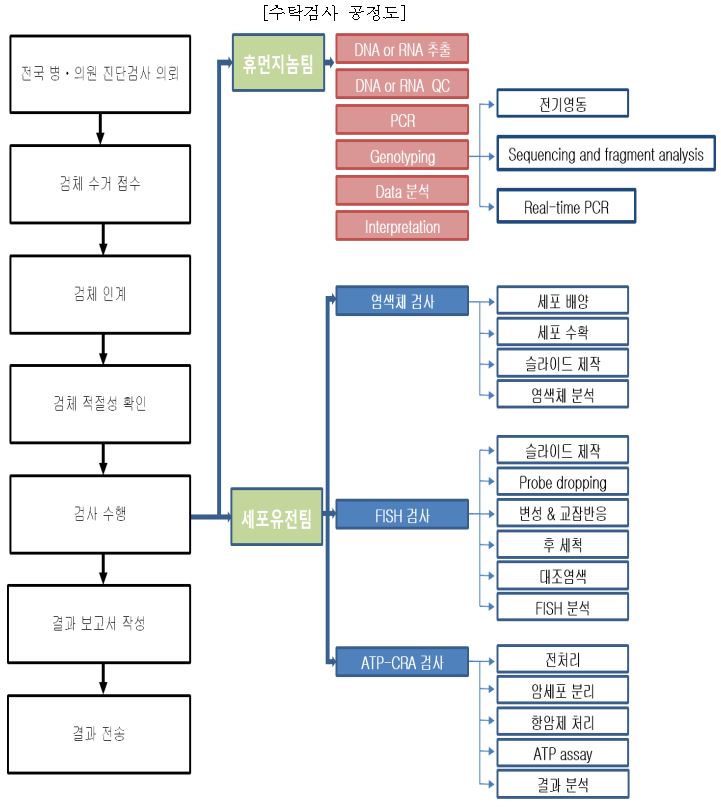

- 유전체 진단 검사

당사는 다양하고 정확한 자동화 시스템을 구축, 전문인력과 최첨단 검사장비를 기반으로 운영되고 있습니다. 당사는 최상의 검사 프로세스를 구축하기 위해 노력하고 있습니다. 또한 단축된 검사기간과 합리적인 검사비용으로 차별화된 서비스를 제공하기 위해 노력 중입니다.

|

|

수탁검사 공정도 |

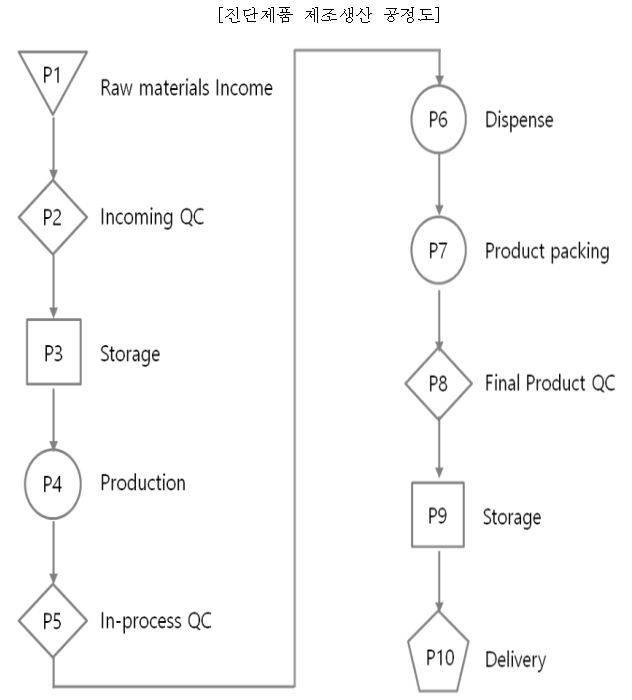

(2) 진단제품사업

당사의 진단 제품키트는 축적된 경험 및 유전자 진단기술을 바탕으로 생산됩니다. 생산하는 진단키트의 품질 및 생산에 대해서 진단키트 생산 및 제조관련 ISO13485 인증과 제조시설에 대한 KGMP인증을 보유하였습니다. 당사에서 생산하는 분자 진단 키트는 52개 제품으로 모두 식약처 제품허가를 획득하여 우수성을 증명하였습니다. 획득 내용은 PCR 진단제품은 37개 품목이며, Real time PCR 진단제품은 15개 품목으로 다양한 용도 및 범용적인 방법으로 생명공학 진단관련 제품을 국내의 병원 및 연구소에 공급하고 있습니다.

|

|

진단제품 제조 공정도 |

라. 외주생산에 관한 사항

회사는 최근 3개 사업연도 중 외주생산 내역이 존재하지 않습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 건,백만원,천US$) |

| 매출 | 품 목 | 2020년도 (제20기) |

2021년도 (제21기) |

2022년 (제22기) |

||||

|---|---|---|---|---|---|---|---|---|

|

수량 |

금액 |

수량 |

금액 |

수량 |

금액 |

|||

|

용역 |

CRO용역 |

수 출 |

3 | 188 | 2 | -22 | 1 | 29 |

|

내 수 |

179 | 16,067 | 252 | 12,085 | 227 | 16,799 | ||

|

소 계 |

182 | 16,255 | 254 | 12,064 | 228 | 16,828 | ||

|

유전체진단 |

수 출 |

- | - | - | - | - | - | |

|

내 수 |

164 | 4,366 | 172 | 5,391 | 171 | 6,514 | ||

|

소 계 |

164 | 4,366 | 172 | 5,391 | 171 | 6,514 | ||

|

제품 |

진단키트 |

수 출 |

76 | 57 | 754 | 174 | 4,687 | 566 |

|

내 수 |

2,322 | 691 | 2,501 | 621 | 2,680 | 621 | ||

|

소 계 |

2,369 | 748 | 3,255 | 795 | 7,367 | 1,187 | ||

|

상품 |

콜드체인 |

수 출 |

1,362 | 25 | 9 | 12 | 24 | 32 |

|

내 수 |

44,851 | 2,197 | 125,464 | 1,972 | 76,827 | 796 | ||

|

소 계 |

46,213 | 2,222 | 125,473 | 1,984 | 76,851 | 828 | ||

|

합 계 |

수 출 |

50 | 270 | 765 | 164 | 4,712 | 627 | |

|

내 수 |

48,878 | 23,321 | 128,389 | 20,070 | 79,905 | 24,730 | ||

|

소 계 |

48,928 | 23,591 | 129,154 | 20,234 | 84,617 | 25,357 | ||

※ 외화금액은 사업연도 평균 매매기준율을 적용하여 산출

나. 수출 현황

| (단위 : 백만원) |

|

매출 유형 |

품 목 |

2020년도 (제20기) |

2021년도 (제21기) |

2022년도 (제22기) |

|||

|---|---|---|---|---|---|---|---|

| 수출국 | 수출액 | 수출국 | 수출액 | 수출국 | 수출액 | ||

| 용역 |

CRO용역 |

미국 |

188 |

벨기에 미국(*) |

10 -32 |

벨기에 미국(*) |

20 9 |

|

상품 |

포장재 |

영국 |

25 |

아랍에미레이트 등 |

12 |

아랍에미레이트 등 |

32 |

|

제품 |

진단키트 |

미국 |

57 |

아랍에미레이트 등 |

174 |

아랍에미레이트 등 |

566 |

| 합계 | 270 | 164 | 627 | ||||

※ 외화금액은 사업연도 평균 매매기준율을 적용하여 산출

(*) 2020년 미국 수출 후 반품된 건 입니다.

다. 수주상황

| 2022년 12월 31일 기준 | (단위 : 천원) |

| 품목 | 납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|

|

생동성시험 |

2022.12.31~ |

18,870,336 |

13,496,782 | 5,373,554 |

|

임상시험 |

2022.12.31~ |

1,834,779 |

1,149,977 | 684,802 |

|

분석시험 |

2022.12.31~ |

3,507,556 |

2,180,820 | 1,326,736 |

| 합 계 |

24,212,671 |

16,827,578 | 7,385,092 | |

※상기 품목에는 다수의 프로젝트가 포함되어 있어 개별적인 수주일자는 기재하지 않습니다.

※수주잔고는 보고서제출일 현재 용역수행의 의무가 완료되지 않은 건들입니다.

라. 향후 매출액의 변동에 영향을 줄 것이라고 인정되는 사항

■ 신약개발 사업부문

임상 시험 서비스에서는 2상/3상 시장 진출, DM-STAT 조직 활성화에 따른 매출증대 및 주요 제약사의 신약 및 개량신약 R&D 투자 증대에 따른 임상 건수 증가에 따른 매출이 증가하리라고 기대되고 있으며, 분석 시험 서비스 분야에서는 국내와 글로벌 수주에 따른 신규 매출과 바이오 분석 분야 확대에 따른 신규 매출의 발생을 기대하고 있습니다.

■ 생명공학 사업부문

2020년 당사가 개발한 신종코로나 진단용 코로나19 진단키트의 CE 자가인증 획득, 수출허가인증획득(식품의약품안전처), 국내긴급사용승인(질병관리본부), 미국 FDA EUA 획득 등으로 국내의 매출이외의 미국, 중남미, 동남아시아, 중동, 유럽 등의 매출확대가 기대되고 있으며, CRO 사업본부 및 콜드체인사업부문 등과의 업무협력으로 기술적인 부분에서는 단순한 키트 및 용역 사업이 아님 건강한 삶을 이루기 위한 ICT 융합 토털 솔류선 제공기업으로 자리매김함으로서 타 경쟁사에 비해 시장 확대의 많은 변화를 가져올 것으로 예상하고 있습니다.

마. 판매에 관한 사항

(1) 판매조직

|

|

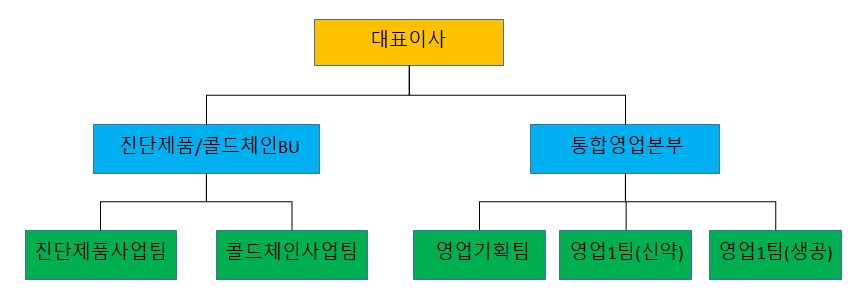

조직도(영업부서) |

당사는 통합영업본부의 영업본부장, 영업1팀(신약), 영업2팀(생명), 영업기획팀, 콜드체인사업팀 등의 영업조직으로 구성되어 있습니다. 영업인력은 영업본부장 1명, 영업1팀(신약) 4명, 영업2팀(생명) 4명, 영업기획팀 2명, 콜드체인사업팀 4명 등 총 15명으로 구성되어 있습니다. 각 사업부문별 영업조직의 전담 인력은 당사의 신약개발영업, 생명공학영업, 콜드체인영업 등에 대하여 기술적 사업적 경험이 풍부한 인적자원으로 구성되어 있습니다.

■ 신약개발 사업부문

임상 시험 서비스에서는 2상/3상 시장 진출, DM-STAT 조직 활성화에 따른 매출증대 및 주요 제약사 의 신약 및 개량신약 R&D 투자 증대에 따른 임상 건수 증가에 따른 매출이 증가하리라고 기대되고 있으며, 분석 시험 서비스 분야에서는 국내와 글로벌 수주에 따른 신규 매출과 바이오 분석 분야 확대에 따른 신규 매출의 발생을 기대하고 있습니다.

■ 생명공학 사업부문

생명공학사업부문은 사업본부 자체의 기술력을 바탕으로 한 고객 맞춤형 마케팅을 기반으로 생명공학영업부를 운영하고 있으며 기존 거래처와의 긴밀한 협력관계 보유하고 있습니다.

또한 콜드체인사업의 경우 콜드체인사업팀을 구성하여 메디컬 유통 상품 중 요화학 상품은 대리점 판매로 진행하고 있으며, 그 외 모든 상품에 대하여는 콜드체인사업팀에서 직접 판매를 진행하고 있습니다.

(2) 판매경로

| (단위 : 백만원) |

|

매출유형 |

품 목 |

구 분 |

판매경로 |

매출액 |

매출비율 |

|---|---|---|---|---|---|

|

용역 |

CRO 용역 |

수 출 | 직판 | 29 | 0.1% |

| 내 수 | 직판 | 16,799 | 66.2% | ||

|

유전체분석 |

수 출 | 직판 | - | 0.0% | |

| 내 수 | 직판 | 6,514 | 25.7% | ||

|

제품 |

진단키트 |

수 출 | 직판 | 566 | 2.2% |

| 내 수 | 직판 | 621 | 2.4% | ||

| 상품 | INTELSIS 포장재 | 수 출 | 직판 | 32 | 0.1% |

| 내 수 | 직판 | 796 | 3.1% | ||

| 합계 | 수 출 | 직판 | 627 | 2.5% | |

| 내 수 | 직판 | 24,730 | 97.5% | ||

■ 신약개발 사업부문

당사의 매출액은 모두 직접 마케팅을 통한 수주가 거의 대부분입니다. 온라인, 오프라인 영업을 통해서 판매하는 경우 고객사로부터 시험의뢰(안전성, 유효성, 기타)를 받고, 견적서 제출 후 본 계약서를 체결함으로서 기간별로 매출이 발생됩니다. 수주된 시험의 시험방법 및 가이드라인 등에 따라 총 소요기간 차이가 발생되며, 이에 따른 조건도 일부 다르게 됩니다.

연구비는 통상적으로 계약금, 중도금, 잔금의 현태로 현금수령을 원칙으로 하고 있으며, 세금계산서 발행 후 통상 1~2개월 이내 현금이 수령되고 있습니다.

■ 생명공학 사업부문

① B2C의 영업방식

기존 경쟁업체가 제품 및 상품의 분석서비스기술을 바탕으로 영업력을 가진 회사와의 B2B 방식의 영업인 반면, 당사의 경우 그룹 내의 의료기관 및 수탁기관 등 기존고객이 확보되어 있어 B2C의 사업을 통한 매출 및 영업이익의 극대화(영업비용 최소화)를 가져올 수 있습니다.

② 플랫폼비즈니스

각 부서가 보유하고 있는 고유기술 및 상품을 바탕으로 유기적인 플랫폼 비즈니스를 수행할 수 있습니다. (예: 분자 기술개발능력, 다년간 유전체중심의 고객맞춤형 분석서비스, 분자진단키트제조·허가의 경험, 임상에 바로 적용가능한 임상팀의 확보, 장비회사와의 연계)

③ 타부서와의 공동고객 창출

기존 CRO 사업분야 및 약물의 임상시험과 연계하여 신약개발 사업부문이 보유한 고객에게 유전자분석의 아이템을 용이하게 제안함으로써 기존 CRO시장의 신규 고객 창출로 유전체분석 시장의 선점할 수 있다는 장점을 보유하고 있습니다.

④ 기존 거래처에 공급한 상품과의 연계판매

당사의 기존거래처가 의료기관 및 건강검진센터를 보유하고 있어 관련 타겟 고객의 니즈를 쉽게 이해하여 고객과의 긴밀한 공감을 가져올 수 있습니다. (예: 하나로의료재단-일반인검진 / SCL-각 병원수탁)

(3) 판매전략

■ 신약개발 사업부문

① 신규분석법개발 : 제약사와 독점계약이 가능합니다.

② 계약단가 및 이익률이 높은 임상/분석 계약 위주로 영업을 진행하고 있습니다.

■ 생명공학 사업부문

맞춤형 고객서비스 : 16년간의 고객 맞춤형 연구용역서비스를 수행한 경험을 바탕으로 하나의 아이템에 다양한 플랫폼(기술)을 사용함으로서 가격 및 소비자의 니즈에 맞는 다양한 분석 서비스를 진행할 수 있습니다.(예: NGS/DIGITAL PCR별 검진 및 약물유전체, 산전 검사 패널 구성)

생명공학사업부문의 질환예측 유전체 분석의 경우 국내 4개 검진센터중의 SCL 및 일반인의 건강검진을 하는 하나로의료재단과 연계하여 서비스를 시작하여, 경쟁사와는 다르게 순조롭게 시장에 진입을 진행하고 있으며, 계열사간의 협업과 전략적인 마케팅으로 경쟁사와의 우위를 점할 수 있습니다. 질환감수성 검사는 수도권의 검진센터의 경우 경쟁이 치열하므로, 임상수탁기관과 연계하여 지방 중소 병원의 검진센터를 공략하는 방식의 영업을 진행할 것이며, 유전자검사결과 이외에 수검자에게 유용한 맞춤식품정보등을 제공하여 경쟁사와의 차별화를 진행하고 있습니다.

PGS 검사의 경우 강남차병원이외의 난임클리닉을 운영하는 산부인과병원을 공략하여 다수의 거래처를 확보하는 전략으로 진행 할 것이며, 경쟁사와의 차별화를 진행하고 있습니다.

(4) 주요 매출처별 매출액 및 매출처별 매출비중

2022년 당사의 주요매출처는 (재)서울의과학연구소, (주)대웅제약, 제일약품(주), (주)보령, 대원제약(주), 대웅바이오(주) 등이며, 상기 매출처에 대한 매출비중은 전체 매출액 대비 약 40.5% 입니다.

신약개발사업본부의 경우 (주)대웅제약, 제일약품(주), (주)보령, 대원제약(주), 대웅바이오(주) 등이 주요 매출처이며, 생명공학사업본부의 경우 상급종합병원, 대학병원, 종합병원, 건강검진센터 및 병/의원 등 입니다.

5. 위험관리 및 파생거래

당사는 여러 활동으로 인하여 시장위험(환위험, 공정가치이자율위험, 현금흐름이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 당사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 신용 위험 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책뿐 아니라, 전반적인 위험관리에 대한 문서화된 정책을 검토, 승인합니다.

가. 재무위험관리

연결회사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

1) 이자율위험

이자율위험은 미래의 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

다른 모든 변수가 일정하고 이자율의 100bp 변동시 회사의 이자수익ㆍ이자비용 및 세전손익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 당기말 | 전기말 | ||

| 100bp상승시 | 100bp하락시 | 100bp상승시 | 100bp하락시 | |

| 이자수익 | 524,479 | (524,479) | 382,780 | (382,780) |

| 이자비용 | - | - | - | - |

| 세전손익 | 524,479 | (524,479) | 382,780 | (382,780) |

2) 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동될 위험입니다. 연결회사는 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액이 유의하지 않으므로 환율 변동이 금융상품의 공정가치 및 미래현금흐름에 미치는 영향은 중요하지 아니합니다.

3) 기타가격위험

기타가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 연결회사는 보고기간종료일 현재 상장지분상품 등을 보유하고 있지 않아 기타가격위험에 노출되어 있지 않습니다.

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 연결회사에 재무손실이 발생할 위험입니다.

연결회사는 신용위험을 관리하기 위하여 금융자산의 신용보강을 위한 정책과 절차를마련하여 운영하고 있으며, 회수가 지연되는 금융자산에 대하여는 회수지연 현황 및 회수대책이 보고된 후 지연사유에 따라 적절한 조치를 취하고 있습니다. 또한, 거래상대방의 신용에 따라 필요한 경우 담보 및 기타 신용보강을 요구하고 있습니다.

보고기간말 현재 연결회사의 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 당기말 | 전기말 |

| 현금및현금성자산 | 8,732,335 | 5,771,273 |

| 매출채권 | 6,761,760 | 5,006,857 |

| 계약자산 | 3,375,682 | 2,605,277 |

| 기타유동금융자산 | 34,955,366 | 56,561,582 |

| 기타비유동금융자산 | 100,601 | 49,154 |

| 합계 | 53,925,744 | 69,994,143 |

연결회사는 매출채권과 계약자산에 대해 손실충당금을 인식하였으며(주석 9, 10 참조), 이외의 금융자산에 대해서는 채무불이행위험이 없다고 판단하여 기대신용손실을 인식하지 않았습니다.

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다. 연결회사는 특유의 유동성 전략 및 계획을 통하여 자금부족에따른 위험을 관리하고 있습니다. 연결회사는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다. 다음은 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액입니다.

| <당기말> | (단위 : 천원) |

| 구분 | 장부금액 | 3개월 이내 | 3개월~1년 | 1년 초과 | 합계 |

| 매입채무 | 1,240,793 | 1,128,788 | 112,005 | - | 1,240,793 |

| 기타금융부채 | 4,219,864 | 4,194,029 | 25,835 | - | 4,219,864 |

| 유동리스부채 | 450,341 | 228,282 | 290,731 | - | 519,013 |

| 비유동리스부채 | 596,776 | - | - | 704,821 | 704,821 |

| 전환사채 | 18,496,524 | 21,200,219 | - | - | 21,200,219 |

| 전환상환우선주 | 13,157,315 | - | - | 23,449,090 | 23,449,090 |

| 합계 | 38,161,613 | 26,751,318 | 428,571 | 24,153,911 | 51,333,800 |

| <전기말> | (단위 : 천원) |

| 구분 | 장부금액 | 3개월 이내 | 3개월~1년 | 1년 초과 | 합계 |

| 매입채무 | 687,181 | 625,768 | 61,413 | - | 687,181 |

| 기타금융부채 | 5,144,946 | 2,031,523 | 3,099,534 | 13,889 | 5,144,946 |

| 유동리스부채 | 377,276 | 153,079 | 240,872 | - | 393,951 |

| 비유동리스부채 | 133,667 | - | - | 137,032 | 137,032 |

| 전환사채 | 17,674,574 | - | - | 21,420,000 | 21,420,000 |

| 전환상환우선주 | 12,055,167 | - | - | 21,742,764 | 21,742,764 |

| 합계 | 36,072,811 | 2,810,370 | 3,401,819 | 43,313,685 | 49,525,874 |

(4) 자본위험관리

자본위험관리의 주 목적은 연결회사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

연결회사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 자본에 순부채를 가산한 금액입니다.

보고기간말 현재 연결회사의 자본조달비율은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 당기말 | 전기말 |

| 총차입금(A) | 31,653,839 | 29,729,741 |

| 현금및현금성자산(B) | 8,732,335 | 5,771,273 |

| 순부채(C=A-B) | 22,921,504 | 23,958,468 |

| 자본(D) | 33,941,278 | 25,300,224 |

| 총자본(E=C+D) | 56,862,782 | 49,258,692 |

| 자본조달비율(F=C/E) | 40.3% | 48.6% |

나. 파생상품 및 풋백옵션 등 거래 현황

해당사항 없습니다.

6. 주요계약 및 연구개발활동

사업보고서 작성기준일 현재 비경상적인 주요계약은 없습니다.

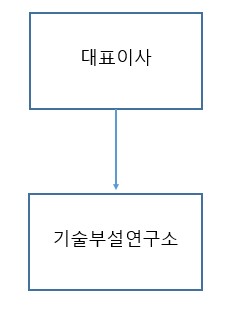

가. 연구개발활동의 개요

당사는 연구개발 담당조직으로 대표이사 직속편제의 기술연구소를 보유하고 있으며,당사가 영위하고 있는 신약개발사업부문의 약물유전체 분석 컨설팅, IND Package,

공동마케팅과 생명공학사업부문의 NITS 기술 업그레이드 및 협력서비스, CDx 서비스 개발, 유전체 분석 PCR kit 개발 및 업그레이드 등 신사업 창출 및 원가절감을 위한 연구개발활동을 담당하고 있습니다.

나. 연구개발 담당조직

(1) 연구개발 조직 개요

① 연구개발활동의 개요

당사는 연구개발 담당조직으로 대표이사 직속편제의 기술연구소를 보유하고 있으며,당사가 영위하고 있는 신약개발사업부문의 약물유전체 분석 컨설팅, IND Package,공동마케팅과 생명공학사업부문의 NITS 기술 업그레이드 및 협력서비스, CDx 서비스 개발, 유전체 분석 PCR kit 개발 및 업그레이드 등 신사업 창출 및 원가절감을 위한 연구개발활동을 담당하고 있습니다.

② 연구개발 담당조직

당사의 연구개발 조직은 생명공학사업본부 산하 기업부설연구소(흥덕 소재)로 구성되어 있으며, 그 현황은 다음과 같습니다.

[연구개발 조직 구성]

| 본부 |

팀 |

주요 업무 |

| 기술부설연구소 | - | NITS 기술 업그레이드 및 협력서비스, CDx 서비스 개발, 유전체 분석 PCR kit 개발 및 업그레이드 등 |

[조직도]

|

|

연구소 |

(2) 연구개발 인력현황

사업보고서 작성기준일 현재 당사의 연구개발 인력은 생명공학사업본부에서 PCR Kit 개발 등을 연구하고 있는 박사급 1명, 석사급 3명 총 4명으로 구성되어 있으며, 그 현황은 다음과 같습니다.

[연구개발 인력현황]

| (단위: 명) |

| 구분 | 팀 | 박사 | 석사 | 학사 | 합계 |

| 기업부설연구소 | - | 1 | 3 | - | 4 |

| 합계 | 1 | 3 | - | 4 | |

(3) 핵심 연구인력

당사의 핵심 연구인력은 연구소장인 한성희 소장, 전담 요원 역할을 수행하고 있는 박지연, 최효정을 포함한 3명입니다.

[핵심 연구인력 현황]

| 직위 | 성명 | 담당업무 | 주요경력 |

| 기업부설연구소장 생명공학사업본부장 (전무) |

한성희 | 연구총괄 |

- 진단검사의학과 전문의 - 이화여자대학교 의학박사 - 삼성서울병원 임상교수 - 서울의과학연구소 부원장 - 임상유전학인증의 - 대한진단유전학회 이사 - 대한의학유전학회 이사 |

[핵심 연구인력 주요 연구실적]

|

번호 |

역할 (제 1, 교신 공동) |

연 구 논 문 명 |

개재 연도 |

Impact factor |

논 문 발 표 학 술 지 명 |

|

1 |

교신 |

Chromosomal abnormalities of 19,000 couples with recurrent spontaneous abortions: a multicenter study |

2022 |

3.7 |

Fertility and Sterility |

|

2 |

교신 |

Mutation spectrum and genotype?phenotype correlations in 157 Korean CADASIL patients: a multicenter study |

2021 |

2.2 |

Neurogenetics |

|

3 |

공동 |

A Population-Based Analysis of BRCA1/2 Genes and Associated Breast and Ovarian Cancer Risk in Korean Patients: A Multicenter Cohort Study |

2021 |

6.4 |

Cancers |

|

4 |

제1저자 |

First Korean case of factor V Leiden mutation in pregnant woman with a history of recurrent pregnancy loss |

2019 |

- |

Journal of Genetic Medicine |

|

5 |

공저자 |

A new approach of digital PCR system for non-invasive prenatal screening of trisomy 21. |

2018 |

2.535 |

Clin Chim Acta. |

|

6 |

공동 제1저자 |

An adaptive detection method for fetal chromosomal aneuploidy using cell-free DNA from 447 Korean women. |

2016 |

2.726 |

BMC Medical Genomics |

|

7 |

공동 제1저자 |

Comparison of two high-throughput semiconductor chip sequencing platforms in noninvasive prenatal testing for Down syndrome in early pregnancy |

2016 |

2.726 |

BMC Medical Genomics |

|

8 |

공저자 |

Presence of Additional Cytogenetic Abnormality of t(1;15) at Diagnosis of Chronic Myelogenous Leukemia-Chronic Phase. |

2016 |

0.846 |

Annals of Clinical & Laboratory Science |

|

9 |

제1저자 |

Identification of a novel HLA-A*29 allele, HLA-A*29:01:09, by sequence-based typing in a Korean individual. |

2015 |

2.046 |

Tissue Antigen |

|

10 |

공동교신저자 |

Clinical and Molecular Delineation of a Novel De Novo 4q28.3-31.21 Interstitial Deletion in a Patient with Developmental Delay. |

2015 |

1.154 |

Yonsei medical journal |

|

11 |

제1저자 |

Noninvasive fetal RHD genotyping using cell-free fetal DNA incorporating fetal RASSF1A marker in RhD-negative pregnant women in Korea |

2015 |

- |

Journal of genetic medicine |

|

12 |

제1저자 |

Noninvasive prenatal test for fetal chromosomal aneuploidies by massively parallel sequencing of cell-free fetal DNA in maternal plasma: The first clinical experience in Korea. |

2015 |

- |

Journal of genetic medicine |

|

13 |

공동저자 |

Asymmetric Aneuploidy in Mesenchymal Stromal Cells Detected by In Situ Karyotyping and Fluorescence In Situ Hybridization: Suggestions for Reference Values for Stem Cells. |

2014 |

3.777 |

Stem Cells and Development |

|

14 |

교신저자 |

Carrier frequency of SLC26A4 mutations causing inherited deafness in the Korean population |

2014 |

- |

Journal of genetic medicine |

|

15 |

제1저자 |

Identification of a novel HLA-A*02 allele, A*02:428, by sequence-based typing |

2014 |

2.046 |

Tissue Antigen |

|

16 |

공저자 |

ETV6/RUNX1 Rearrangement Identified by RT-PCR without Evidence on FISH. |

2014 |

1.053 |

Acta Haematologica |

|

17 |

제1저자 |

Identification of a novel HLA-C*08 allele, HLA-C*08:78, by sequence-based typing in a Korean individual |

2014 |

2.046 |

Tissue Antigen |

다. 연구개발비용

당사의 최근 3년간 연구개발비용은 다음과 같습니다.

당사는 일반적으로 신약개발 사업부문에서는 고객사인 제약회사의 신약개발 단계에서 임상 및 비임상시험의 진행의 설계 등의 시험수탁을 수행하고, 생명공학사업부문은 유전체의 정보를 해석, 분석하는 사업영역으로 2018년 9월 19일 발표된 [제약ㆍ바이오 기업의 연구개발비 회계처리 관련 감독지침]에 해당되지 않아 연구개발의 진행 시 발생한 지출은 당기비용으로 회계처리하고 있습니다.

| (단위: 천원) |

|

구 분 |

2020년도(제20기) |

2021년도(제21기) |

2022년도(제22기) |

|

| 비용의 성격별 분류 | 원재료비 |

- |

- |

- |

| 인건비 |

273,434 |

198,847 |

172,200 | |

| 감가상각비 |

- |

- |

- | |

| 위탁용역비 |

93,631 |

91,359 |

133,103 | |

| 기타 |

3,185 |

3,520 |

19,216 | |

| 정부보조금 |

- |

- |

- | |

| 연구개발비용 합계 |

370,250 |

293,726 |

324,519 | |

| 회계처리 내역 | 판매비와 관리비 |

370,250 |

293,726 |

324,519 |

| 제조경비 |

- |

- |

- | |

| 개발비(무형자산) |

- |

- |

- | |

| 회계처리금액 계 |

370,250 |

293,726 |

324,519 | |

| 정부보조금 |

- |

- |

- | |

| 연구개발비용 합계 |

370,250 |

293,726 |

324,519 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.57% |

1.45% |

1.28% | |

※ K-IFRS 별도재무제표 기준

라. 연구개발실적

(1) 연구개발 진행 현황 및 향후계획

공시서류 작성기준일 현재 당사가 연구 완료된 분석법 및 진단 키트의 현황은 다음과 같습니다.

[연구개발 진행 총괄표]

|

구 분 |

품 목 |

적응증 |

연구 시작일 |

현재 진행단계 |

비 고 |

||

|

단계(국가) |

승인일 |

||||||

| 임상 분석법 |

생체 시료 분석법 개발 및 검증 | Fluvastatin (상품명 Lescol, Canef, Vastin) 생체 시료 분석법 개발 및 검증 |