|

|

대표이사 확인서 |

사 업 보 고 서

(제 63 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 3 월 21 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)대웅 |

| 대 표 이 사 : | 윤 재 춘 |

| 본 점 소 재 지 : | 경기도 성남시 중원구 갈마치로 244 |

| (전 화) 02-550-8800 | |

| (홈페이지) http://www.daewoongholdings.com | |

| 작 성 책 임 자 : | (직 책) 재무팀장 (성 명) 임 영 주 |

| (전 화) 02-2190-6969 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 2 | - | - | 2 | 2 |

| 비상장 | 31 | 2 | - | 33 | 3 |

| 합계 | 33 | 2 | - | 35 | 5 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

디더블유메디팜 | 22년 9월 자회사 편입 |

| PT. SELATOX BIO PHARMA | 2022년 9월 19일 신규 설립 후 종속기업으로 포함 | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 주식회사 대웅이며, 영문명은 Daewoong Co.,Ltd 입니다.

3. 설립일자 및 존속기간

(1) 설립일 : 1945년 8월 15일

(2) 주권상장일 : 1973년 6월 26일

4. 본사의 주소, 전화번호, 홈페이지 주소

(1) 주소 : 경기도 성남시 중원구 갈마치로 244

(2) 전화번호 : 02-550-8800

(3) 홈페이지: http://www.daewoongholdings.com

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

주1) 당사는 본 보고서 제출일 현재 중소기업기본법 제 2조에 의한 중소기업에 해당되지 않습니다.

주2) 당사는 본 보고서 제출일 현재 중견기업 성장촉진 및 경쟁력 강화에 관한 특별법 제2조에 따라 중견기업에 해당합니다.

6. 주요 사업의 내용

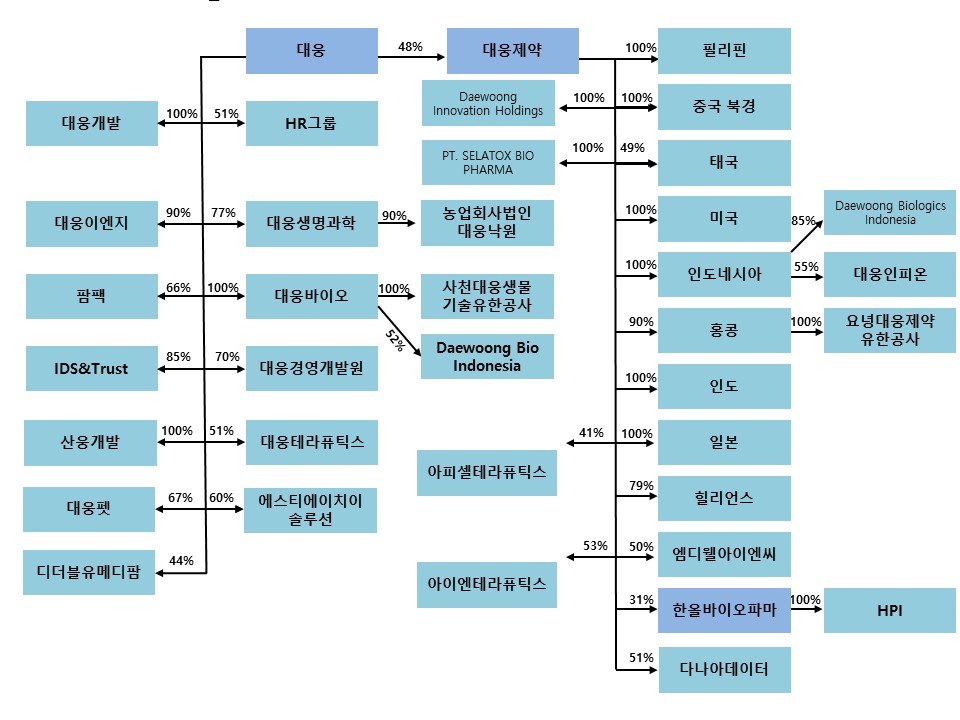

주식회사 대웅은 '삶의 질 향상을 선도하는 글로벌 헬스케어 그룹'의 지주회사로서 투자사업과 관리용역을 제공하고 있습니다. 당사의 영업수익은 종속회사와 기타 투자사로부터 수취하는 용역수익, 로열티수익, 배당수익 등이며, 보고기간 종료일 현재 당사의 연결대상 종속회사는 대웅제약, 대웅바이오, 한올바이오파마 등 35개사 입니다.

※ 기타 상세한 내용은 동 보고서의 'II. 사업의 내용' 을 참조하시기 바랍니다.

7. 연결 대상 계열회사의 현황

|

구분 |

회사명 |

주업종 |

비고 |

|---|---|---|---|

|

상장법인 |

(주)대웅 | 지주회사(기타서비스업) | 지주회사 |

| (주)대웅제약 | 의약품제조 및 판매 | 자회사 | |

| 한올바이오파마(주) | 의약품제조 및 판매 | 손자회사 | |

|

비상장법인 |

대웅바이오(주) | 의약품 제조 및 판매 | 자회사 |

| (주)대웅생명과학 | 식품 가공업 및 판매업 | 〃 | |

| (주)대웅경영개발원 | 경영 및 산업연수사업 | 〃 | |

| (주)산웅개발 | 용역업 | 〃 | |

| (주)대웅이엔지 | 공무, 시설관리 용역업 | 〃 | |

| (주)팜팩 | 의약외품의 포장업 | 〃 | |

| (주)대웅개발 | 부동산 임대 및 공급업 | 〃 | |

| (주)아이디에스앤트러스트 | 통신관련 기기의 제조 및 판매업 | 〃 | |

| (주)에이치알그룹 | 리더십교육, 코칭, HR컨설팅, 솔루션 | 〃 | |

| (주)에스티에이치이솔루션 | 구강위생용품 개발 및 판매 | 〃 | |

| (주)대웅테라퓨틱스 | 신규 의약 기술개발 | 〃 | |

| (주)대웅펫 | 동물의약품 판매 | 〃 | |

| (주)디더블유메디팜 | 의약품 판매 | 〃 | |

| (주)힐리언스 | 생활습관병 예방 및 연구업 | 손자회사 | |

| *다나아데이터(주) | 응용소프트웨어 개발 및 공급업 | 〃 | |

| *(주)엠디웰아이엔씨 | 환자식 제조판매 | 〃 | |

| 농업회사법인(주)대웅낙원 | 농지임대 및 매매 | 〃 | |

| 아피셀테라퓨틱스 | 의약품 연구 | 〃 | |

| 아이엔테라퓨틱스 | 의약품 연구 | 〃 | |

| Daewoong Pharma Philippines, Inc. | 의약품 수출입 및 판매 | 해외법인 | |

| 북경대웅위업의약과기유한공사 | 의약품 연구개발, 기술이전, 기술개발 | 〃 | |

| Daewoong Pharmaceutical(Thailand)Co., Ltd. | 의약품 수출입 및 판매 | 〃 | |

| Daewoong America, Inc. | 의약품 수출입 및 판매 | 〃 | |

| PT. Daewoong Pharmaceutical(Indonesia)Co., Ltd. | 의약품 수출입 및 판매 | 〃 | |

| 사천대웅생물기술유한공사 | 연구개발 | 〃 | |

| Daewoong Pharmaceutical Hongkong | 지주회사 | 〃 | |

| Daewoong Pharmaceutical India Pvt., Ltd. | 의약품 수출입 및 판매 | 〃 | |

| Daewoong Pharmaceutical Japan Co., Ltd. | 의약품 판매 | 〃 | |

| HPI, Inc. | 해외임상 진행 및 라이센싱아웃 업무 | 〃 | |

| 요녕대웅제약유한공사 | 의약품 제조 및 판매 | 〃 | |

| PT. Daewoong Infion | 의약품 제조 및 판매 | 〃 | |

| Daewoong Bio Indonesia | 의약품 판매 | 〃 | |

| Daewoong Innovation Holdings | 의약품 연구 | 〃 | |

| Daewoong Biologics Indonesia | 의약품 제조 및 판매 | 〃 | |

| PT. SELATOX BIO PHARMA | 의약품 제조 및 판매 | 〃 | |

|

계 |

38개사 | - | - |

주) * 표시는 관계기업투자회사 입니다. 자세한 사항은 연결재무제표 주석을 참고해 주시기 바랍니다.

8. 신용평가에 관한 사항

- 해당사항 없습니다.

9. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 주권상장 | 1973년 06월 26일 | - | - |

2. 회사의 연혁

1. 회사의 본점소재지 및 그 변경

| 변경일 | 주소 |

|---|---|

| 1961년 01월 10일 | 부산시 동구 초읍동 |

| 1972년 09월 15일 | 경기도 성남시 중원구 갈마치로 244 |

2. 경영진 및 감사의 중요한 변동

보고서 제출일 현재 당사의 이사회는 2명의 사내이사(윤재춘, 박성수) 및 2명의 사외이사(강영철, 이훈석)의 이사로 구성되어 있습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 03월 24일 | 정기주총 | 전승호 사내이사 장병원 상근감사 |

윤재승 대표이사 | 정종근 사내이사 (임기만료) 백문규 상근감사 (임기만료) |

| 2018년 03월 23일 | 정기주총 | 이창재 사내이사 이오영 사외이사 김종국 사외이사 |

- | 윤영환 대표이사 (임기만료) 제원우 사외이사 (임기만료) |

| 2018년 08월 28일 | - | - | - | 윤재승 대표이사 (사임) |

| 2019년 03월 22일 | 정기주총 | - | 윤재춘 대표이사 이건행 사외이사 |

- |

| 2020년 03월 20일 | 정기주총 | 전우방 상근감사 | - | 장병원 상근감사 (임기만료) |

| 2021년 03월 26일 | 정기주총 | 박성수 사내이사 | 이오영 사외이사 | 이건행 사외이사 (사임) 이창재 사내이사 (임기만료) 김종국 사외이사 (임기만료) |

| 2022년 03월 29일 | 정기주총 | 이훈석 사외이사 강영철 사외이사 |

윤재춘 대표이사 | 이오영 사외이사 (사임) |

주1) 2023년 3월 29일 제63기 주주총회 후 사내이사 박성수는 자진 퇴임 예정이며, 사내이사 송기호, 사외이사

최인혁 2명은 후보자로 이사선임 안건이 상정될 예정입니다.

주2) 상기 주1)의 내용은 공시서류 제출일 기준으로 작성된 사항으로 제출일 이후 개최 예정인 제63기 정기주주 총회에서 해당 안건이 부결되거나 수정이 발생한 경우에는 정정 보고서를 통해 그 내용을 반영할 예정입니다.

3. 최대주주의 변동 (2014년 7월 16일)

- 변경전 : 윤영환

- 변경후 : 윤재승

- 변경사유 : 기존 최대주주(윤영환)의 재단출연 등으로 1,349,723주를 보유한

윤재승으로 최대주주가 변경됨

4. 상호의 변경

| 기 간 | 상호명 | 비 고 |

|---|---|---|

| 1961년 01월 10일 | 대한비타민산업(주) | 설립 |

| 1972년 02월 25일 | (주)대웅제약 | 상호변경 |

| 2002년 10월 2일 | (주)대웅 | 상호변경 |

5. 회사의 업종 또는 주된 사업의 변화

주식회사 대웅은 1961년 1월 대한비타민산업주식회사로 설립되어1973년 4월 3일 기업을 공개하고 동년 6월 26일 한국거래소가 개설한 KRX 유가증권시장에 주식을 상장하였으며, 1978년 2월 상호를 주식회사 대웅제약으로 변경하였습니다. 또한, 당사는 2002년 10월 1일을 기준일로 인적분할방식에 의하여 주요제조사업 부문을 분할신설법인인 주식회사 대웅제약으로 이전하고 지주회사로서 투자사업과 관리용역을 제공하고 있습니다. 한편, 2002년 10월 2일자로 상호를 주식회사 대웅제약에서 주식회사 대웅으로 변경하였습니다.

6. 주요 자회사에 관한 사항

(1) (주)대웅제약

주식회사 대웅제약은 2002년 10월 1일을 기준일로 주식회사 대웅(분할 전 상호: 주식회사 대웅제약)이 사업부문을 인적분할하여 2002년 10월 2일자로 설립되었으며, 의약품 생산 및 판매를 주요 사업으로 영위하고 있습니다. 2002년 11월 1일자로 한국거래소(구, 한국증권선물거래소)가 개설한 유가증권 시장에 상장하였으며, 보고기간 종료일 현재 화성군 향남공단 및 오송공장 내에 정제의약품 생산 KGMP 기준에 부합하는 제조시설을 두고 있습니다.

1) 회사의 본점소재지 및 그 변경

| 변경일 | 주소 |

|---|---|

| 2002.10.01 | 경기도 화성시 향남면 상신리 향남제약 공단 906-10 |

| 2003.05.30 | 경기도 성남시 중원구 갈마치로 244 |

| 2018.03.23 | 경기도 화성시 향남읍 제약공단 4길 35-14 |

2) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017.03.24 | 정기주총 | 사외이사 양윤선 감사 이충우 |

- | 사외이사 김영걸 (임기만료) 사외이사 홍준표 (임기만료) 감사 이승한 (임기만료) |

| 2018.03.23 | 정기주총 | 대표이사 전승호 대표이사 윤재춘 사외이사 김홍철 |

- | 대표이사 윤재승 (사임) 대표이사 이종욱 (임기만료) 사내이사 노갑용 (사임) 사외이사 심창구 (임기만료) |

| 2020.03.20 | - | - | 감사 이충우 | 사외이사 양윤선 (임기만료) |

| 2021.03.26 | 정기주총 | 사내이사 이창재 사외이사 김영진 감사 이건행 |

대표이사 전승호 대표이사 윤재춘 사외이사 김홍철 |

감사 이충우 (사임) |

| 2022.01.03 | - | 대표이사 이창재 | - | - |

| 2022.03.29 | 정기주총 | 사외이사 김대덕 | - | - |

| 2023.03.29 | 정기주총 | 사내이사 박성수 사외이사 김용진 |

- | 사내이사 윤재춘 (자진퇴임) 사외이사 김영진 (자진퇴임) |

주1) 2022년 1월 3일 윤재춘 사내이사는 대표이사직을 사임하였고, 이사회를 통해 이창재 사내이사가 대표이사 로 선임되었습니다.

주2) 당사는 2인의 각자대표체제입니다. (대표이사 이창재, 전승호)

주3) 2023년 3월 29일 제21기 정기주주총회에서 사내이사 박성수 후보자, 사외이사 김용진 후보자 선임에 대한 안건이 발의되었으며, 정기 주주총회 결과에 따라 정정공시를 진행할 예정입니다.

주4) 2023년 3월 29일 사내이사 윤재춘, 사외이사 김영진은 자진퇴임 예정입니다.

3) 최대주주의 변동 (2014년 5월 9일)

- 변경전 : 윤영환

- 변경후 : (주)대웅

- 변경사유 : 기존 최대주주(윤영환)의 재단출연으로 4,719,211주를 보유한 (주)대웅 으로 최대주주가 변경됨

(2) (주)대웅개발

- 설립일 : 2002년 10월 2일

- 본점 : 경기도 용인시 처인구 포곡읍

(3) 대웅바이오(주)

- 설립일 : 2009년 3월 31일 대웅화학주식회사에서 물적분할을 통하여 설립

2009년 4월 1일 설립등기

- 본점 : 경기도 화성시 향남읍 제약공단 4길 35-9

(4) DAEWOONG PHARMACEUTICAL HONGKONG PVT.,LTD

- 설립일 : 2013.07.31

- 본 점 : Unit 810, 8F, Star House, 3Salisbury Road Tsimshatsui, Kowloon,

HongKong

(5) 한올바이오파마(주)

1) 회사의 본점소재지 및 그 변경

- 동사는 공시대상 기간 중 해당사항이 없습니다.

2) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018.03.23 | 정기주총 | - | 사내이사 윤재춘 사내이사 이봉용 사외이사 조성종 |

사내이사 이종욱 |

| 2019.03.22 | 정기주총 | 사내이사 임성연 | 사외이사 김진형 | - |

| 2020.03.20 | 정기주총 | 사외이사 이정규 | 사내이사 박승국 | 사내이사 김성욱 사외이사 김성섭 |

| 2021.03.26 | 정기주총 | 사내이사 정승원 사외이사 정 헌 |

사내이사 윤재춘 | 사외이사 조성종 |

| 2022.03.29 | 정기주총 | 사외이사 이철헌 | 사내이사 임성연 | 사외이사 김진형 |

3) 최대주주의 변동

한올바이오파마(주)의 최대주주는 (주)대웅제약이며 공시대상기간 중 최대주주가 변동된 바 없습니다. 최대주주 관련 자세한 내용은 한올바이오파마(주)의 분기보고서 'VII. 주주에 관한 사항' 항목을 참조하시기 바랍니다.

4) 상호의 변경

1) 1973. 11. 20. 선경제약 주식회사 창립

2) 1978. 06. 14. 주식회사 한올(선경그룹의 계열사라는 오해 불식하기 위해 변경)

3) 1987. 10. 02. 한올제약 주식회사

4) 2010. 03. 19. 한올바이오파마 주식회사

5) 화의, 회사정리절차 등에 관한 사항

- 해당사항 없음.

6) 합병 등에 관한 사항

- 해당사항 없음.

7) 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음.

8) 그 밖에 경영활동과 관련한 중요한 사항의 발생내용

- 2018.02 제19회 대한민국신약개발상 기술수출상 수상

- 2018.09 대한민국 바이오의약품대상 GE에디슨상 수상

- 2019.11 ISO37001(부패방지경영시스템) 인증 획득

- 2021.11 면역항암 항체신약(HL187) 국가신약개발사업 선정

주) 기업공시서식 작성기준에 근거, 최근 5사업연도 변동사항입니다.

3. 자본금 변동사항

1. 자본금 변동추이

| (단위 : 백만원, 주) |

| 종류 | 구분 | 제63(당)기 (2022년말) |

제62기 (2021년말) |

61기 (2020년말) |

제60기 (2019년말) |

제59기 (2018년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 58,141,980 | 58,141,980 | 58,141,980 | 58,141,980 | 58,141,980 |

| 액면금액(원) | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 29,071 | 29,071 | 29,071 | 29,071 | 29,071 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액(원) | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액(원) | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 29,071 | 29,071 | 29,071 | 29,071 | 29,071 |

*최근 5년간 자본금 변동사항이 없습니다.

4. 주식의 총수 등

1. 주식의 총수 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 58,141,980 | - | 58,141,980 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 58,141,980 | - | 58,141,980 | - | |

| Ⅴ. 자기주식수 | 16,560,640 | - | 16,560,640 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 41,581,340 | - | 41,581,340 | - | |

주) 상기 주식의 총수 현황은 공시서류작성기준일(22.12.31) 현재 주식 수 입니다.

2. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 1,618,924 | - | 15,649 | - | 1,603,275 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 1,618,924 | - | 15,649 | - | 1,603,275 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 3,208,940 | - | - | - | 3,208,940 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 3,208,940 | - | - | - | 3,208,940 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 11,748,425 | - | - | - | 11,748,425 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 16,576,289 | - | 15,649 | - | 16,560,640 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주) 공시서류작성기준일 기준 주식매수선택권 행사에 따른 변동이 발생 되었으며, 22.07.29 (1,336주), 22.09.20

(1,120주)를 각각 처분하였습니다. 자세한 사항은 22.08.04와 22.09.27에 제출된 '자기주식처분결과보고서' 를 참고하여 주시기 바랍니다.

3. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2020.03.03 | 2020.06.02 | 1,970,444 | 1,636,049 | 83.03 | 2020.06.08 |

| 직접 처분 | 2021.09.24 | 2021.09.28 | 14,908 | 14,908 | 100 | 2021.09.28 |

| 직접 처분 | 2021.10.26 | 2021.10.29 | 2,217 | 2,217 | 100 | 2021.11.01 |

| 직접 처분 | 2022.03.08 | 2022.03.11 | 11,291 | 11,291 | 100 | 2022.03.11 |

| 직접 처분 | 2022.05.09 | 2022.05.13 | 1,902 | 1,902 | 100 | 2022.05.13 |

| 직접 처분 | 2022.07.28 | 2022.07.29 | 1,336 | 1,336 | 100 | 2022.08.04 |

| 직접 처분 | 2022.09.20 | 2022.09.21 | 1,120 | 1,120 | 100 | 2022.09.27 |

주) 상기 취득/처분 이행현황은 공시대상기간중(최근 3사업연도) 발생한 사항만 기재하였습니다.

5. 정관에 관한 사항

1. 최근 정관 변경내용

- 2022년 3월 29일에 개최된 제62기 정기주주총회에서 정관 변경 안건이 승인되었 습니다.

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|

제 29조 (이사회의 소집) ① 이사회는 대표이사 또는 이사회에서 따로 정한 이사가 있을 때에는 그 이사가 회일 1일전에 각 이사 및 감사에게 통지하여 소집한다. 그러나 이사 및 감사 전원의 동의가 있을 때에는 소집 절차를 생략할 수 있다. ② 이사회의 의장은 제1항의 규정에 의한 이사회의 소집권자로 한다. |

제 29조 (이사회의 소집과 구성) ① 이사회는 이사회의 의장 또는 이사회에서 따로 정한 이사가 있을 때에는 그 이사가 회일 7일전에 각 이사 및 감사에게 통지하여 소집한다. 단, 긴급을 요하는 경우에는 회일 전일까지 통지할 수 있다. ② 이사 및 감사 전원의 동의가 있을 때에는 소집 절차를 생략할 수 있다. ③ 이사회의 의장은 이사회에서 정한다. |

이사회규정 개정에 따른 관련 조항 변경 |

|

제 31조의 2 (위원회) (신설) |

제 31조의 2 (위원회) ① 이 회사는 이사회 내에 다음 각호의 위원회를 설치할 수 있다. 1. 인사보상위원회 2. 감사위원회 3. 기타 각종 위원회 등 ② 각 위원회의 구성, 권한, 운영 등에 관한 세부사항은 이사회의 결의로 정한다. ③ 위원회에 대해서는 제29조, 제30조 및 제31조의 규정을 준용한다. |

이사회내 위원회 설립 근거 신설 |

|

제 41조 (적용범위 및 시행일) |

제 41조 (적용범위 및 시행일) 본 정관은 정기 주주총회에서 승인한 2022년 3월 29일부터 시행한다. |

|

2. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022.03.29 | 제62기 정기주주총회 | 제29조 '이사회의 소집' 등 | 이사회 규정 개정 반영 등 |

| 2021.03.26 | 제61기 정기주주총회 | 제23조 '이사및 감사의 선임' | 개정상법 반영 |

| 2020.03.20 | 제60기 정기주주총회 | 제2조 '사업목적' | 신규사업 추가 |

| 2019.03.22 | 제59기 정기주주총회 | 제 7조 '주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록' 등 |

전자증권제도 도입 반영 등 |

II. 사업의 내용

※ 당사는 지주회사로서 주요 자회사인 대웅제약, 대웅바이오(최근 사업연도 기준 재무제표의 자회사 장부가액을 기준으로 그 가액이 큰 순서대로 순차적으로 누적한 가액이 자회사 장부가액의 합계의 100분의 75에 해당하는 자회사들) 및 주요종속회사인 대웅개발, Daewoong Pharmaceutical HongKong, 한올바이오파마(종속회사 자산총액이 지배회사 자산총액의 10% 이상)의 사업부문을 포함하여 기재하여야 합니다.

대웅 및 Daewoong Pharmaceutical HongKong는 지주회사이며, 대웅제약 및 대웅바이오, 한올바이오파마는 '의약품 제조 및 판매'를 지배적 단일사업 부문으로 영위하는 기업입니다.

한편, 대웅개발(부동산 관리 및 임대업)은 당사에 미치는 영향력이 크지 않아 'II. 사업의 내용'에 기재를 생략하였습니다.

1. 사업의 개요

주식회사 대웅은 '삶의 질 향상을 선도하는 글로벌 헬스케어 그룹'의 지주회사로서 투자사업과 관리용역을 제공하고 있습니다. 당사의 영업수익은 종속회사와 기타 투자사로부터 수취하는 용역수익, 로열티수익, 배당수익 등이며, 2022년말 현재 당사의 연결대상 종속회사는 대웅제약, 대웅바이오, 한올바이오파마 등 35개사 입니다.

당사는 2022년 연결기준 매출액 1조 6,973억원, 영업이익은 2,073억원, 순이익은

1,203억원을 기록하였습니다.

<주요 종속회사>

◆ (주) 대웅제약

대웅제약은 1945년 창립 이래 '좋은 약을 만들어 국민의 건강을 지키고 건강한 사회를 만든다'는 경영 철학을 바탕으로 끊임없는 도전과 혁신을 통해 대한민국 대표 제약기업으로 성장하였습니다.

당사는 2022년도 연결매출은 1조 2,801억원, 연결 영업이익은 958억원, 순이익은 392억원을 기록하였습니다.

전문의약품 부문은 2021년 7,780억원에 이어 2022년 8,255억원의 높은 매출을 기록하였고, 항암치료제 루피어, 고지혈치료제 크레젯 등 수익성 높은 자체개발 제품의 지속적인 매출을 바탕으로 견조하게 매출이 증가하였습니다.

일반의약품 부문은 2021년 1,144억원에 이어 2022년 1,277억원의 매출을 기록하였고, 건강기능식품을 중심으로 재편되는 시장에 대응해 간 건강 전문 브랜드 에너씨슬을 강화하고 병원 채널용 브랜드 세이헬스를 런칭하는 등 적극적으로 사업을 확장하고 있습니다.

2022년 각 부문별 성장은 계속되고 있으며, 전년 동기 대비 전문의약품 부문은 약 6.1%, 일반의약품 부문은 약 11.7%의 성장세를 이어가고 있습니다.

나보타 22년 매출은 전년 796억원 대비 급성장한 1,420억원으로 연간 78.5% 성장했으며, 특히 미국 등에서 보툴리눔 톡신 사업이 본격화되면서전년 동기 대비 해외 매출은 123.3%로 대폭 늘어났습니다. 실제로 미국에서는 분기 최고 실적을 경신 하는 등 고실적 추세를 유지하고 있으며, 유럽진출과 더불어 주요시장 외의 해외에서 매출성장의 모습을 보이고 있습니다.

해외사업부문은 해외 지사법인이 위치한 8개 국가를 전략 거점으로 삼아 철저한 현지화 기반 연구로 생산, 마케팅, 영업의 경쟁력을 강화해 나가고 있으며, 글로벌 시장 전역을 적극 공략하고 있습니다. 당사는 글로벌 블록버스터 신약 개발 임상 및 다국가 허가 개발 가속화와 함께 오픈 콜라보레이션 기반의 전략적 제휴, 투자 유치, 라이센싱 아웃 등 다양한 전략적 파트너십을 지속적으로 추진해 나가고 있습니다.

◆ 한올바이오파마(주)

한올바이오파마는 1973년 설립된 이래 국내 제약시장에서 각종 의약품 생산 및 판매를 통해 국민건강증진에 기여하고 있으며 1989년 한국거래소에 상장되었습니다. 동사의 주요 사업은 바이오의약품/합성의약품의 연구개발 및 제조, 판매이며, 신약 R&D는 자가면역질환, 안구질환, 암 등 영역에서 바이오신약 개발에 집중하고 있습니다.

동사는 2022년 별도 재무제표 기준 매출액 1,100억원, 영업이익 18억원, 당기순이익 5억원을 기록했습니다. 연결기준으로는 미국 현지법인 HPI가 포함되며 매출액 1,100억원, 영업이익 15억원, 당기순이익 3억원 입니다.

전년 대비 약 8%의 매출 성장을 기록했고 이는 동사의 주요 의약품(노르믹스, 엘리가드, 바이오탑 등)의 판매 증가와 HL161 등 바이오신약을 통한 마일스톤 기술료 유입에 기인합니다.

◆ 대웅바이오(주)

대웅바이오는 2009년 대웅화학 주식회사에서 물적분할을 통해 설립되었으며 원료의약품의 제조, 판매 및 수출입업 등을 목적사업으로 영위하고 있습니다. 창립 이후 지속적인 시설투자와 연구개발로 원료의약품 뿐만 아니라 완제의약품에 이르기까지 최고 품질의 제품을 공급하기 위해 노력하고 있습니다.

대웅바이오는 주력사업부인 CNS(Central nervous system, 중추신경계) 계열 주요 제품인 글리아타민과 베아셉트 등 완제의약품 성장이 이어지면서 2022년 전체 매출은 전년 대비 20.4% 성장한 4,684억원의 매출을 달성하였고, 영업이익은 10.4% 늘어난 987억원을 기록하였습니다.

이밖에 주식회사 대웅은 전 계열사의 글로벌 역량 강화 및 경쟁력 개선, 지속적 R&D 투자, 자회사 투자 유치, 바이오 분야 활성화 등 다양한 노력을 통해 미래 성장동력 창출에 박차를 가하고 있습니다.

1. 영업개황 및 사업부문의 구분

(1) 영업개황

당사는 2002년 10월 1일 회사분할을 통하여 지주회사로 전환되었고 (주)대웅제약, 대웅바이오(주) 등 14개 회사를 자회사로 두고 있습니다. 당사의 주 수익은 자회사에 대한 용역 수익, 임대료수익, 수수료 수익 등으로 구성되어 있습니다. 향후 자회사들의 자율,책임경영을 통한 경영효율성 제고 및 수익성 향상이 기대되는 바 당사의 이익 및 배당금 수입 또한 증가될 것으로 예상됩니다.

(2) 자회사의 사업현황

◆ (주)대웅제약

1) 영업개황

동사의 제21기 연결기준 매출액은 1조 2,801억원, 영업이익 958억원으로 전년 매출액 1조 1,530억원, 영업이익 889억원 대비 11.1%, 7.8%으로 매출규모 및 이익이 점차 증가하고 있습니다. 당기순이익은 392억원으로 전년동기 301억원 대비 수익성 개선이 되고 있습니다.

2) 공시대상 사업부문의 구분

동사는 의약품 제조 및 판매를 지배적 단일사업부문으로 영위하는 업체로서 공시의 요건을 갖춘 별도의 사업부문이 없으므로 재무정보를 부문별로 구분하여 기재하지 않습니다.

◆대웅바이오(주)

1) 영업개황

고품질의 원료의약품 생산 및 완제의약품 사업 성장을 통해 지속적인 매출 성장을 유지하고 있습니다. 동사의 제14기 2022년 전체 매출은 4,684억원을 달성하였고, 영업이익은 987억원, 당기순이익은 847억원을 달성하였습니다.

◆DAEWOONG PHARMACEUTICAL HONGKONG

동사는 ㈜대웅제약의 해외진출을 위한 전초기지로서, 현재 중국 요녕대웅제약유한회사를 자회사로 두고 있는 SPC회사입니다.

◆한올바이오파마(주)

한올바이오파마(주)는 1973년 설립된 이래 국내 제약시장에서 각종 의약품 생산 및 판매를 통해 국민건강증진에 기여하고 있으며 1989년 한국거래소에 상장되었습니다. 동사의 주요 사업은 합성의약품과 바이오의약품의 연구개발 및 제조, 판매이며, 연구개발은 자가면역질환, 안구질환, 암 등의 질환영역에서 바이오신약 개발에 집중하고 있습니다. 동사의 자회사인 HPI (HanAll Pharmaceutical International)는 미국 현지법인으로 동사가 개발하는 신약의 해외임상 진행 및 라이선스 업무 등을 담당하고 있습니다.

1) 영업개황

동사는 2022년 별도 재무제표 기준 매출액 1,100억원, 영업이익 18억원, 당기순이익 5억원을 기록했습니다. 연결기준으로는 미국 현지법인 HPI가 포함되며 매출액 1,100억원, 영업이익 15억원, 당기순이익 3억원 입니다.

전년 대비 약 8%의 매출 성장을 기록했고 이는 동사의 주요 의약품(노르믹스, 엘리가드, 바이오탑 등)의 판매 증가와 HL161 등 바이오신약을 통한 마일스톤 기술료 유입에 기인합니다.

2) 공시대상 사업부문의 구분

동사는 의약품제조 및 판매업이 매출액의 80% 이상을 점유하고 있으며 별도 구분되는 사업부문이 없습니다.

3) 연구개발역량

한올바이오파마는 효과적인 치료제가 없는 만성적인 난치 질환에 대해 '계열 내 최초 (First-In-Class) 신약'과 '계열 내 최고 (Best-In-Class) 신약' 개발을 목표로 현재 총 5가지 연구과제를 진행 중이며, 글로벌 시장에서 경쟁력을 가지는 신약 연구 개발에 역량을 집중하고 있습니다

※ 기타 상세한 연결재무제표 작성대상 종속기업들의 영업개황 및 재무정보는 'II. 사업의 내용 - 7. 기타 참고사항'을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

◆(주)대웅제약

1. 주요 제품 등의 현황(별도기준)

| (단위 : 백만원, %) |

| 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 | 비율 |

|---|---|---|---|---|---|

| 제품 | 우루사(ETC,OTC) | 피로회복, 간장해독 | 복합우루사,우루사 | 94,151 | 8.11 |

| 다이아벡스 | 당뇨치료제 | 다이아벡스정,다이아벡스XR정 | 38,611 | 3.32 | |

| 올메텍 | 고혈압치료제(ARB) | 올메텍정, 올메텍 PLUS | 32,916 | 2.83 | |

| 임팩타민 | 종합비타민 | 임팩타민파워정 등 | 29,132 | 2.51 | |

| 가스모틴 | 기능성소화제 | 가스모틴정, 가스모틴산 | 25,458 | 2.19 | |

| 기타 | - | - | 420,715 | 36.23 | |

| 상품 | 크레스토 | 고지혈증치료제 | 크레스토정 | 84,577 | 7.28 |

| 세비카 | 고혈압치료제 | 세비카, 세비카 HCT | 83,103 | 7.16 | |

| 기타 | - | - | 297,612 | 25.63 | |

| 기타 | 54,978 | 4.73 | |||

| 합계 | 1,161,254 | 100.0 | |||

2. 주요 제품 등의 가격변동추이

| (단위 : 원) |

| 품목 | 제21기 | 제20기 | 제19기 |

|---|---|---|---|

| 우루사 200mg/정 | 180 | 180 | 180 |

| 올메텍정 20mg/정 | 414 | 414 | 414 |

| 가스모틴정 5mg/정 | 102 | 102 | 102 |

(보험약가 기준)

※주요 가격변동원인: 특허만료를 포함한 정부정책에 따른 약가인하

◆한올바이오파마(주)

1. 주요 제품 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 | 비율(%) |

|---|---|---|---|---|---|---|

| 의약품 | 제품 | 바이오탑캡슐 | 위장관용제 | 바이오탑캡슐 | 10,137 | 9.2% |

| 알파본연질캡슐 | 비타민제 | 알파본연질캡슐 | 5,356 | 4.9% | ||

| 헤어그로정 | 탈모치료제 | 헤어그로정 | 4,623 | 4.2% | ||

| 기 타 | - | - | 32,508 | 29.6% | ||

| 소 계 | - | - | 52,624 | 47.9% | ||

| 상품 | 노르믹스정 | 항생제 | 노르믹스 | 14,419 | 13.1% | |

| 엘리가드 주 | 항암제 | 엘리가드 주 | 11,816 | 10.7% | ||

| 하노마린연질캡슐 | 간장질환용제 | 하노마린연질캡슐 | 2,986 | 2.7% | ||

| 기 타 | - | - | 15,864 | 14.4% | ||

| 소 계 | - | - | 45,085 | 40.9% | ||

| 기타 | 12,286 | 11.2% | ||||

| 계 | 109,995 | 100.0% | ||||

주1) 동사가 생산하고 있는 의약품(전문의약품)의 경우 정부에서 가격을 통제하고 있어 약가인하 등 특별한

사유가 없는 한 제품별로 급격한 가격의 변동 등은 없습니다.

◆대웅바이오(주)

1. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 품 목 | 구체적용도 | 매출액 | 비율 | |

|---|---|---|---|---|

| 제품 | 글리아타민 | 뇌질환개선제 | 106,122 | 22.65 |

| 우루소데옥시콜산(UDCA) | 간기능개선제 원료 | 75,323 | 16.08 | |

| 뉴디짐 | 항생제 | 6,053 | 1.29 | |

| 베아셉트 | 치매치료제 | 21,496 | 4.59 | |

| 시클러 | 항생제 | 10,613 | 2.27 | |

| 기타 | 기타 | 167,317 | 35.72 | |

| 상품 | 기타 | 기타 | 57,607 | 12.30 |

| 기타 | 기타 | 의약품 판매대행 | 19,533 | 4.17 |

| 기타 | 기타 | 4,385 | 0.93 | |

| 합계 | 468,449 | 100 | ||

3. 원재료 및 생산설비

◆(주)대웅

1. 생산설비의 현황 등

| [자산항목 : 구축물] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 당기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 성남/삼성 | 자가보유 | 성남/삼성 | 7.09 | - | - | 0.70 | 6.39 | - | |

| 소 계 | 7.09 | - | - | 0.70 | 6.39 | - | |||

| [자산항목 : 기계장치] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 당기말장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 성남/삼성 | 자가보유 | 성남/삼성 | 0.03 | - | - | 0.03 | 0.00 | - | |

| 소 계 | 0.03 | - | - | 0.03 | 0.00 | - | |||

| [자산항목 : 차량운반구] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 당기말장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 성남/삼성 | 자가보유 | 성남/삼성 | - | 0.17 | - | 0.03 | 0.14 | - | |

| 소 계 | - | 0.17 | - | 0.03 | 0.14 | - | |||

| [자산항목 : 비품] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 당기말장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 성남/삼성 | 자가보유 | 성남/삼성 | 2.91 | 16.54 | 0.10 | 2.30 | 17.04 | - | |

| 소 계 | 2.91 | 16.54 | 0.10 | 2.30 | 17.04 | - | |||

2. 설비의 신설ㆍ매입 계획 등

당사는 지주회사로서 생산 및 설비에 관한 계획은 없습니다.

◆(주)대웅제약

1. 주요 원재료 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 매입액 | 비율(%) | 비 고 |

|---|---|---|---|---|---|---|

| 제약 | 해외 수입 원재료 |

Mosapride Citrate Dihydrate | 소화제 | 14,043 | 9.7 | DAINIPPON PHARMACEUTICAL CO.LTD |

| 올메텍정 | 혈압강하제 | 4,703 | 3.2 | Sankyo Co., Ltd. | ||

| 에포시스 원액 | 호르몬제 | 7,686 | 5.3 | Infion | ||

| Minocycline Hydrochloride | 항생제 | 3,737 | 2.6 | Curia ltaly S.r.l | ||

| Metformin Hydrochloride | 혈압강하제 | 3,315 | 2.3 | Merck Sante S.A.S. | ||

| 올메텍플러스정 | 혈압강하제 | 2,246 | 1.5 | Sankyo Co., Ltd. | ||

| 아사콜디알정 400mg 반제품 | 궤양성대장염치료제 | 2,457 | 1.7 | Tillotts Pharma AG | ||

| Erdosteine | 진해거담제 | 2,818 | 1.9 | Edmond Pharma | ||

| 국내 매입 원재료 |

Ursodesoxycholic Acid | 간장질환용제 | 30,868 | 21.2 | 대웅바이오(주) | |

| 펙수프라잔 염산염 | 소화성궤양용제 | 12,563 | 8.6 | 대웅바이오(주) | ||

| Nizatidine | 소화성궤양용제 | 2,112 | 1.5 | 주식회사 나르샤팜 | ||

| 뮤코트라서방정 150밀리그램 | 소화성궤양용제 | 1,352 | 0.9 | (주)유한양행 | ||

| 기타 | 57,417 | 39.5 | - | |||

| 계 | 145,318 | 100.0 | - | |||

2. 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 품목 | 제21기 | 제20기 | 제19기 |

|---|---|---|---|

| Minocycline Hydrochloride | 1,357,526 / KG | 1,248,786 / KG | 1,382,406 / KG |

| Ursodesoxycholic Acid | 360,000 / KG | 360,000 / KG | 370,976 / KG |

| 올메텍정 | 91 / TT | 95 / TT | 102 / TT |

| Mosapride Citrate Dihydrate | 4,012,370 / KG | 4,154,656 / KG | 4,492,940 / KG |

| Erdosteine | 202,457 / KG | 197,392 / KG | 198,248 / KG |

| Dioctahedral Smectite | 28,260 / KG | 0 / KG | 23,303 / KG |

| 펙수프라잔 염산염 | 5,408,912 / KG | 0 / KG | 0 / KG |

(1) 산출기준 : 단순평균가격

(2) 주요가격변동원인 : 구매단가 변동 및 환율변동

3. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위 :억원) |

| 사업부문 | 사업소 | 제형 | 제21기 | 제20기 | 제19기 |

|---|---|---|---|---|---|

| 의약품제조및 판매 | 향남 | 정제/캡슐 | 1,648 | 1,605 | 1,665 |

| 생물학제제 | 144 | 100 | 93 | ||

| 액제 | 67 | 71 | 73 | ||

| 기타 | 1,011 | 761 | 535 | ||

| 소계 | 2,869 | 2,538 | 2,366 | ||

| 오송 | 정제/캡슐 | 2,521 | 2,156 | 2,050 | |

| 항암제 | 453 | 370 | 359 | ||

| 소계 | 2,974 | 2,527 | 2,408 | ||

| 합계 | 5,843 | 5,065 | 4,774 | ||

(2) 생산능력의 산출근거

1) 산출방법 등

가. 산출기준

- 생산능력: 근무일수 x 근무시간시 생산가능수량 및 금액

나. 산출방법

- 생산실적/ 가동률

다. 평균가동시간

- 1일 8시간, 1개월 20.3일, 1년 12개월 가동기준

4. 생산실적 및 가동률

(1) 생산실적

| (단위 :억원) |

| 사업부문 | 사업소 | 제형 | 제21기 | 제20기 | 제19기 |

|---|---|---|---|---|---|

| 의약품제조및 판매 | 향남 | 정제/캡슐 | 2,732 | 2,301 | 2,487 |

| 생물학제제 | 238 | 143 | 139 | ||

| 액제 | 111 | 102 | 110 | ||

| 기타 | 1,676 | 1,091 | 799 | ||

| 소계 | 4,757 | 3,638 | 3,535 | ||

| 오송 | 정제/캡슐 | 2,206 | 1,896 | 1,818 | |

| 항암제 | 397 | 326 | 318 | ||

| 소계 | 2,603 | 2,222 | 2,136 | ||

| 합계 | 7,360 | 5,859 | 5,671 | ||

(2) 당해 가동률

| (단위: 억정) |

| 사업소 | 제21기 | 운영캐파 | 평균가동률 |

|---|---|---|---|

| 향남공장 | 14.28 | 8.61 | 166% |

| 오송공장 | 10.07 | 11.50 | 88% |

5. 생산설비의 현황 등

(1) 생산설비의 현황

| [자산항목 : 토지] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남 | 자가보유 | 화성향남 | - | 35.46 | 142.47 | - | - | 177.93 |

| 서울 | 자가보유 | 강남삼성 | - | 56.02 | - | - | - | 56.02 |

| 경기도 | 자가보유 | 경기가평 | - | 0.32 | - | - | - | 0.32 |

| 대전 | 자가보유 | 동구가양 | - | 1.31 | - | - | - | 1.31 |

| 경남 | 자가보유 | 창원도계 | - | 1.44 | - | - | - | 1.44 |

| 충북 | 자가보유 | 충북오송 | - | 106.89 | - | - | - | 106.89 |

| 강원 | 자가보유 | 강원평창 | - | 0.29 | - | - | - | 0.29 |

| 서울 | 자가보유 | 강서마곡 | - | 296.57 | 31.51 | - | - | 328.09 |

| 합 계 | 498.30 | 173.98 | 0.00 | 0.00 | 672.28 | |||

| [자산항목 : 건물] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남 | 자가보유 | 화성향남 | - | 270.54 | 44.18 | 1.50 | 13.59 | 299.63 |

| 서울 | 자가보유 | 강남삼성 | - | 32.29 | 0.40 | - | 1.03 | 31.65 |

| 경기도 | 자가보유 | 경기가평 | - | 0.67 | - | - | 0.02 | 0.65 |

| 대전 | 자가보유 | 동구가양 | - | 1.71 | - | - | 0.05 | 1.66 |

| 경남 | 자가보유 | 창원도계 | - | 2.06 | 0.07 | - | 0.06 | 2.06 |

| 용인 | 자가보유 | 충북오송 | - | 627.55 | - | - | 17.66 | 609.89 |

| 강원 | 자가보유 | 강원평창 | - | 4.12 | - | - | 0.12 | 4.00 |

| 충북 | 자가보유 | 경기용인 | - | 146.63 | 60.77 | - | - 10.09 | 217.50 |

| 합 계 | 1,085.57 | 105.41 | 1.50 | 22.44 | 1,167.04 | |||

| [자산항목 : 구축물] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남/오송 | 자가보유 | 충북/오송 화성/향남 |

- | 169.37 | 0.00 | 0.00 | 15.48 | 153.89 |

| 소 계 | 169.37 | 0.00 | 0.00 | 15.48 | 153.89 | |||

| [자산항목 : 기계장치] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남/오송 | 자가보유 | 충북/오송화성/향남 | - | 798.70 | 148.66 | 0.35 | 144.77 | 802.24 |

| 소 계 | 798.70 | 148.66 | 0.35 | 144.77 | 802.24 | |||

| [자산항목 : 차량운반구] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남/오송 | 자가보유 | 충북/오송 화성/향남 |

- | 0.50 | 0.97 | 0.00 | 0.44 | 1.04 |

| 소 계 | 0.50 | 0.97 | 0.00 | 0.44 | 1.04 | |||

| [자산항목 : 공구기구] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남/오송 | 자가보유 | 충북/오송 화성/향남 |

- | 9.14 | 3.16 | 0.00 | 4.07 | 8.23 |

| 소 계 | 9.14 | 3.16 | 0.00 | 4.07 | 8.23 | |||

| [자산항목 : 비품] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남/오송 | 자가보유 | 충북/오송 화성/향남 |

- | 36.53 | 10.03 | 0.16 | 17.30 | 29.11 |

| 소 계 | 36.53 | 10.03 | 0.16 | 17.30 | 29.11 | |||

| [자산항목 : 기타유형자산] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기 상각 |

당기 장부가액 |

|

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 서울 | 자가보유 | 충북/오송 화성/향남 |

- | 2.56 | 1.46 | 0.00 | 0.71 | 3.31 |

| 소 계 | 2.56 | 1.46 | 0.00 | 0.71 | 3.31 | |||

| [자산항목 : 건설중인자산] | (단위 : 억원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기 상각 |

당기 장부가액 |

|

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 향남/오송 공장 |

자가보유 | 화성/향남 충북오송 |

- | 399.50 | 101.13 | 0.00 | 0.00 | 500.63 |

| 소 계 | 399.50 | 101.13 | 0.00 | 0.00 | 500.63 | |||

6. 설비의 신설, 매입 계획 등

(1) 신규 시설 투자

- 투자대상: 마곡 C&D (Connected Collaboration & Development) 센터

- 투자목적: R&D 파이프라인 기반조성을 위한 C&D 센터 구축

- 투자예상금액: 705억원

- 투자기간: 2019.05.31~2023.07.31

* 투자금액과 투자기간은 향후 진행과정과 경영 환경에 따라 변동될수 있습니다.

* 자세한 내용은 2019년 3월 6일 공시된 '신규 시설투자 등' 을 참고하시기 바랍니다

◆한올바이오파마(주)

1. 주요 원재료 매입 현황

(1) 주요 원재료 매입 현황

| (단위 : 백만원,% ) |

| 사업부문 | 매입유형 | 원재료명 | 구체적용도 | 매입액 | 비율(%) |

|---|---|---|---|---|---|

| 의약품 | 원재료 | R-Thioctic acid tromethamine | 당뇨병 치료제 | 1,276 | 17.8% |

| Permethrin | 피부질환용제 | 503 | 7.0% | ||

| Diosmin | 혈관 강화제 | 453 | 6.3% | ||

| Mupirocin | 항생제 | 449 | 6.3% | ||

| Metformin Hydrochloride | 당뇨병 치료제 | 300 | 4.2% | ||

| 기 타 | - | 4,180 | 58.4% | ||

| 소 계 | - | 7,161 | 100.00% |

(2) 주요 원재료 등의 가격변동추이

| (단위 : 원 ) |

| 원재료명 | 제 50기 | 제 49기 | 제 48기 |

|---|---|---|---|

| R-Thioctic acid tromethamine | 520 | 520 | 450 |

| Diosmin | 101 | 89 | 95 |

| Permethrin | 1,509 | 1,427 | 1,535 |

| Metformin Hydrochloride | 19 | 19 | 19 |

| Mupirocin | 1,500 | 1,500 | 1,500 |

주1) 총 구매 원재료금액을 1g기준으로 나누어 산출한 단순평균가격입니다.

주2) 가격 주요 변동원인은 환율 및 원료의 단가 변동 때문입니다.

2. 생산 및 설비에 관한 사항

(1) 생산능력 및 생산능력의 산출근거

1) 생산능력

| (단위 : EA) |

| 사업부문 | 품 목 | 제 50기 | 제 49기 | 제 48기 |

|---|---|---|---|---|

| PO제 | 정제 | 330,750,000 | 303,600,000 | 302,400,000 |

| 캡슐제 | 98,000,000 | 101,200,000 | 100,800,000 | |

| 연고제 | 36,750,000 | 37,950,000 | 37,800,000 | |

| 주사제 | 앰플제 | 19,342,015 | 19,973,591 | 19,894,644 |

| 바이알제 | 3,408,685 | 3,542,000 | 3,528,000 | |

| 수액제 | 병수액제 | 3,170,055 | 3,252,695 | 3,239,838 |

| 합 계 | 491,420,755 | 469,518,286 | 467,662,482 | |

2) 생산능력의 산출근거

가) 산출방법 등

① 산출기준

생산라인별 공수 가동능력을 기준

② 산출방법

라인별 일 최대 생산가능수량 × 연간 작업일 수

나) 평균가동시간

| 일일 | 월간 | 연간 | 비 고 |

|---|---|---|---|

| 8시간 | 164시간 | 1,960시간 | - |

(2) 생산실적 및 가동률

1) 생산실적

| (단위 : EA ) |

| 사업부문 | 품 목 | 제 50기 | 제 49기 | 제 48기 |

|---|---|---|---|---|

| PO제 | 정제 | 114,227,140 | 79,974,086 | 141,445,110 |

| 캡슐제 | 50,082,690 | 58,237,500 | 49,264,230 | |

| 연고제 | 22,437,900 | 29,760,500 | 30,955,450 | |

| 주사제 | 앰플제 | 3,163,500 | 3,969,800 | 4,684,600 |

| 바이알제 | 67,826 | 26,273 | - | |

| 수액제 | 병수액제 | 1,138,587 | 1,227,291 | 1,375,442 |

| 합 계 | 191,117,643 | 173,195,450 | 227,724,832 | |

※ 생산실적 금액은 당기제조원가명세서에 근거하여 작성함.

2) 당기의 가동률

| (단위 : 시간,%) |

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|

| 의약품 | 1,680 | 1,173 | 70% |

(3) 생산설비의 현황 등

1) 생산설비의 현황

| [자산항목 : 토지] | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기 상각 |

당기 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공장 | 자가 보유 |

대전 | 14,645 | 1,373,677 | - | - | - | 1,373,677 | 7,827,753 |

| 연구소 | 대전 | 539 | 120,427 | - | - | - | 120,427 | 316,907 | |

| 합 계 | 1,494,104 | - | - | - | 1,494,104 | 8,144,660 | |||

| [자산항목 : 건물] | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기 상각 |

당기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공장 | 자가 보유 |

대전 | 10,292 | 6,481,618 | 2,034,843 | - | (491,137) | 8,025,324 | - |

| 연구소 | 대전 | 1,764 | 992,962 | - | - | (55,409) | 937,553 | - | |

| 연구소 | 임차 | 수원 | 1,135 | 520,053 | - | - | (26,332) | 493,721 | - |

| 합 계 | 7,994,633 | 2,034,843 | - | (572,878) | 9,456,598 | - | |||

| [자산항목 : 구축물] | (단위 : 천원 ) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 |

당기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공 장 | 자가 | 대전 | 폐수처리시설외 | 276,915 | 360,677 | - | (29,104) | 608,488 | - |

| 합 계 | 276,915 | 360,677 | - | (29,104) | 608,488 | - | |||

| [자산항목 : 기계장치 ] | (단위 : 천원 ) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초장부가액 | 당기증감 | 당기상각 | 당기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 공장 | 자가 | 대전 | 공기압축기 | 510,170 | - | - | (64,443) | 445,727 | - |

| 생산동 공조기 3대 | 431,500 | - | - | (64,725) | 366,775 | - | |||

| 주사제라인 구축공사 | 289,869 | - | - | (61,025) | 228,844 | - | |||

| GC-MSMS장비 (가스라인) | 264,469 | - | - | (34,125) | 230,344 | - | |||

| 병수액열수멸균기 | 243,918 | - | - | (51,351) | 192,567 | - | |||

| 공조기(10호,11호) | 205,288 | - | - | (36,227) | 169,061 | - | |||

| 정제캡슐겸용 자동선별기 | 183,928 | - | - | (31,987) | 151,941 | - | |||

| 고형제 PTP 자동포장용 카토너 | 151,014 | - | - | (31,244) | 119,770 | - | |||

| 병수액 로딩 장치 | 149,005 | - | - | (28,382) | 120,623 | - | |||

| QC 공조기 | 129,339 | - | - | (16,337) | 113,002 | - | |||

| 기타 | 918,672 | 2,308,127 | (2) | (526,916) | 2,699,881 | - | |||

| 합 계 | 3,477,172 | 2,308,127 | (2) | (946,762) | 4,838,535 | - | |||

| [자산항목 : 차량운반구] | (단위 : 천원 ) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 |

당기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 서울 | 자가 | 서울 | 승용 | 1 | - | - | - | 1 | - |

| 공장 | 자가 | 대전 | 승합외 | 13 | 32,704 | - | (1,363) | 31,354 | - |

| 합 계 | 14 | 32,704 | - | (1,363) | 31,355 | - | |||

| [자산항목 : 기타] | (단위 : 천원 ) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 |

당기 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

|

공장 |

자가 | 대전 | 공구와기구 | 81 | - | - | - | 81 | - |

| 자가 | 대전, 서울 | 집기비품 | 101,377 | 229,680 | (2) | (64,327) | 266,728 | - | |

| 자가 | 대전, 수원 | 시험기구 | 776,433 | 429,904 | (4) | (317,334) | 888,999 | - | |

| 자가 | 미국 | 집기비품 | 8,935 | 45,979 | - | (9,834) | 45,080 | - | |

| 합 계 | 886,826 | 705,563 | (6) | (391,495) | 1,200,888 | - | |||

4. 매출 및 수주상황

◆(주)대웅제약

1. 매출실적 (별도)

| (단위 :백만원) |

| 사업부문 | 매출유형 | 품 목 | 제21기 | 제20기 | 제 19기 | |

|---|---|---|---|---|---|---|

| 의약품 제조 및 판매 |

제품 | 우루사 (ETC, OTC) |

수 출 | 3,865 | 3,462 | 3,253 |

| 내 수 | 90,286 | 85,114 | 83,455 | |||

| 합 계 | 94,151 | 88,576 | 86,708 | |||

| 임팩타민 | 수 출 | - | - | - | ||

| 내 수 | 29,132 | 32,477 | 36,287 | |||

| 합 계 | 29,132 | 32,477 | 36,287 | |||

| 올메텍 /올메텍PLUS |

수 출 | - | - | - | ||

| 내 수 | 32,916 | 31,035 | 32,104 | |||

| 합 계 | 32,916 | 31,035 | 32,104 | |||

| 가스모틴군 | 수 출 | - | - | - | ||

| 내 수 | 25,458 | 25,608 | 25,296 | |||

| 합 계 | 25,458 | 25,608 | 25,296 | |||

| 다이아벡스 | 수 출 | - | - | - | ||

| 내 수 | 38,611 | 36,961 | 15,747 | |||

| 합 계 | 38,611 | 36,961 | 15,747 | |||

| 기타 | 수 출 | 126,762 | 68,173 | 38,070 | ||

| 내 수 | 293,953 | 234,248 | 236,790 | |||

| 합 계 | 420,715 | 302,421 | 274,860 | |||

| 상품 | 크레스토 | 수 출 | - | - | - | |

| 내 수 | 84,577 | 81,213 | 75,834 | |||

| 합 계 | 84,577 | 81,213 | 75,834 | |||

| 세비카 /세비카HCT |

수 출 | - | - | - | ||

| 내 수 | 83,103 | 63,226 | 51,110 | |||

| 합 계 | 83,103 | 63,226 | 51,110 | |||

| 넥시움 | 수 출 | - | - | - | ||

| 내 수 | 70,180 | 45,953 | 48,910 | |||

| 합 계 | 70,180 | 45,953 | 48,910 | |||

| 기타 | 수 출 | 1,724 | 2,420 | 2,287 | ||

| 내 수 | 225,708 | 271,109 | 235,342 | |||

| 합 계 | 227,432 | 273,529 | 237,629 | |||

| 기타 | 수 출 | 2,495 | 14,870 | 1,178 | ||

| 내 수 | 52,483 | 59,300 | 59,090 | |||

| 합 계 | 54,978 | 74,170 | 60,267 | |||

| 합 계 | 수 출 | 134,846 | 88,924 | 44,788 | ||

| 내 수 | 1,026,407 | 966,245 | 899,964 | |||

| 합 계 | 1,161,254 | 1,055,170 | 944,752 | |||

2. 판매경로 및 판매방법 등

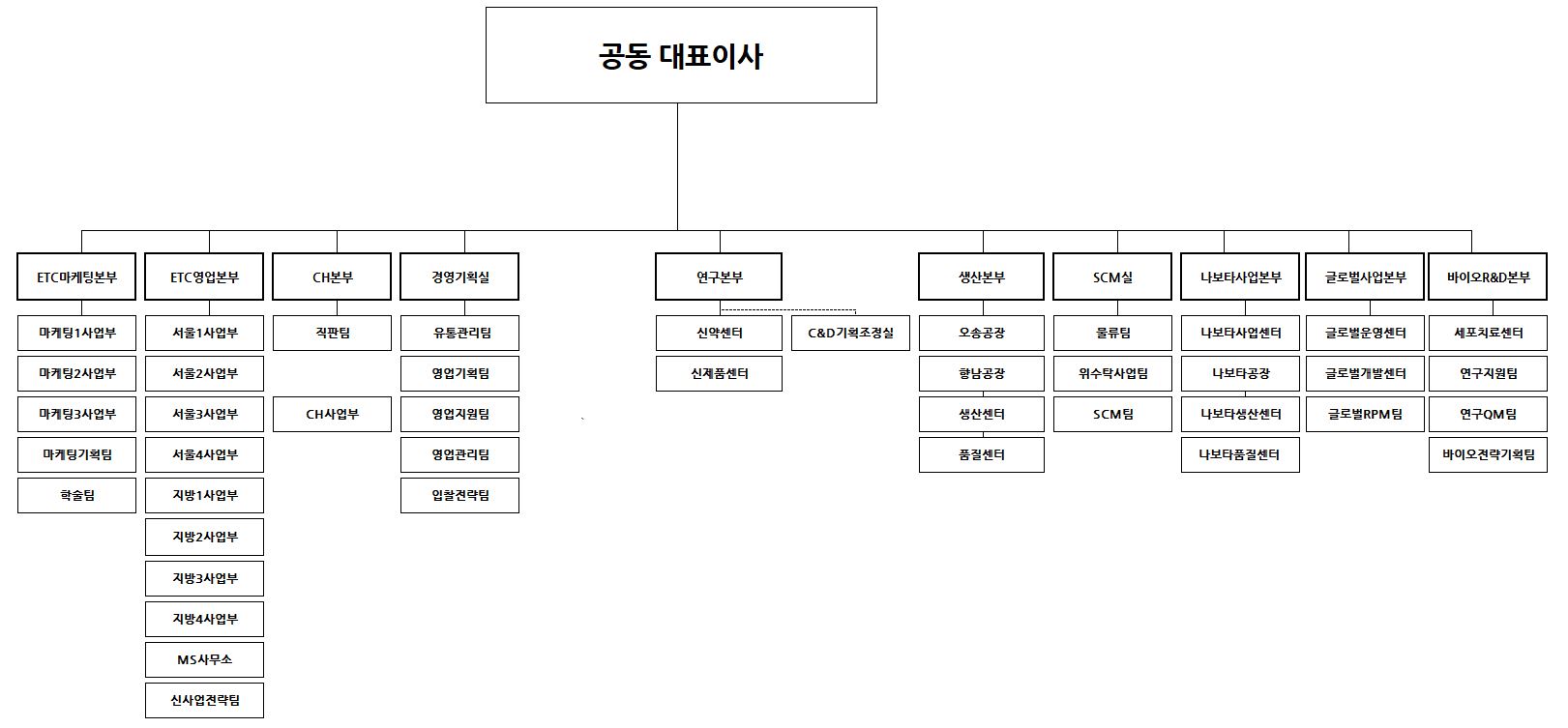

(1) 판매조직

|

|

회사 조직도 |

1) ETC 본부 : 서울 1~4사업부, 지방 1~4사업부, 입찰전략팀

2) CH 본부 : CH 1~2사업부, CH일반유통팀

(2) 판매경로

1) 직거래유통

① 병원/의원, ② 약국

2) 도매유통

① 병원/의원, ② 약국

(3) 판매방법 및 조건

1) 판매방법

① 판매방법 : 약국, 의원, 병원은 영업사원을 통한 직접판매의 방식을 취하고 있음.

* 약국의 경우는 대부분이 온라인쇼핑몰을 통해 매출이 이루어지고 있음

② 간접판매 : 병원의 경우는 영업사원을 통한 제품 홍보와 도매상을 통한 간접판매 로 매출이 이루어지고 있음.

2) 판매조건

① 대금결제는 현금, 카드, 어음으로 이루어짐

② 유통별로 대금회수기간은 다소 차이가 있으며, 전사 회전기간은 평균 30일 이내 임.

(4) 판매전략

영업사원에 대한 Detail 능력향상, 제품차별화 Point, 선진 마케팅기법 주기별 교육실시 등을 통해 판매를 강화시키고 있음

3. 수주상황

- 해당사항이 없습니다.

◆한올바이오파마(주)

1. 매출실적

| (단위 :백만원) |

| 사업부문 | 매출유형 | 품 목 | 제 50기 | 제 49기 | 제 48기 | |

|---|---|---|---|---|---|---|

| 의약품 | 제품 | 바이오탑 | 수 출 | - | - | - |

| 내 수 | 10,137 | 8,157 | 5,804 | |||

| 합 계 | 10,137 | 8,157 | 5,804 | |||

| 기 타 | 수 출 | - | - | - | ||

| 내 수 | 42,487 | 37,735 | 37,448 | |||

| 합 계 | 42,487 | 37,735 | 37,448 | |||

| 소계 | 수 출 | - | - | - | ||

| 내 수 | 52,624 | 45,892 | 43,252 | |||

| 합 계 | 52,624 | 45,892 | 43,252 | |||

| 상품 | 노르믹스 | 수 출 | - | - | - | |

| 내 수 | 14,419 | 13,002 | 10,831 | |||

| 합 계 | 14,419 | 13,002 | 10,831 | |||

| 기 타 | 수 출 | 36 ($28,223) |

16 ($14,400) |

144 ($121,882) |

||

| 내 수 | 30,630 | 26,261 | 21,704 | |||

| 합 계 | 30,666 | 26,277 | 21,848 | |||

| 소계 | 수 출 | 36 ($28,223) |

16 ($14,400) |

144 ($121,882) |

||

| 내 수 | 45,049 | 39,263 | 32,535 | |||

| 합 계 | 45,085 | 39,279 | 32,679 | |||

| 기타 | 수 출 | - | - | - | ||

| 내 수 | 12,286 | 16,423 | 12,671 | |||

| 합 계 | 12,286 | 16,423 | 12,671 | |||

| 합 계 | 수 출 | 36 ($28,223) |

16 ($14,400) |

144 ($121,882) |

||

| 내 수 | 109,959 | 101,578 | 88,458 | |||

| 합 계 | 109,995 | 101,594 | 88,602 | |||

2. 판매경로 및 판매방법 등

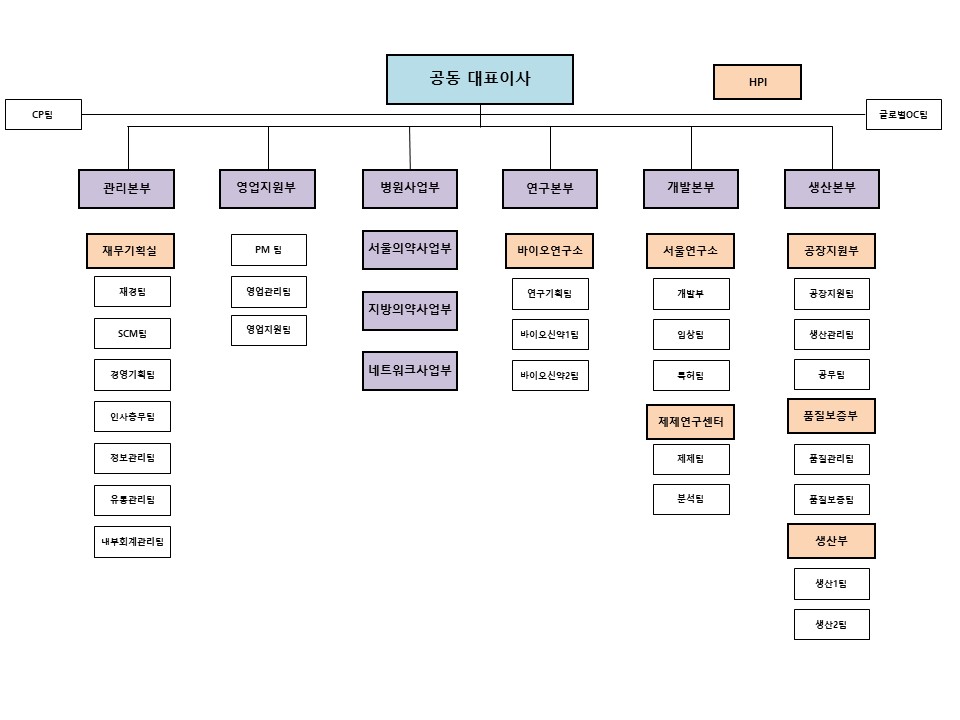

(1) 판매조직

회사의 조직도

|

|

한올바이오파마 조직도(22.12.31) |

(2) 판매경로

동사의 의약품은 병원용 및 약국용으로 분류되며, 전국의 병,의원 및 약국과 거래를

하고 있으며 판매경로는 다음과 같습니다.

간납 : 제조원 → 약품도매상 → 병원(약국) → 소비자

직납 : 제조원 → 병원(약국) → 소비자

(3) 판매방법 및 조건

거래관행상 병원, 의원, 약국, 도매상에 현금, 신용카드 및 어음 판매가 이루어지고 있습니다.

(4) 판매전략

매출 비중이 가장 큰 전문의약품은 대중매체에 의한 광고가 불가하여 의약전문지 및 학술지를 통해 광고 및 약품홍보를 진행하고 있습니다. 또한 온오프라인을 통해 의사들과의 커뮤니티를 형성하여 의약 정보 및 최신처방경향 등 다양한 서비스를 제공하고 있습니다.

일반의약품은 소비자 인식 및 브랜드 이미지 강화를 통한 매출 볼륨을 확대하고 있으며 제품 라인업 강화로 환자 및 질환에 맞는 다양한 처방 및 치료 옵션을 제공하고 있습니다. 또한 동사 영업인력의 대상으로 지속적인 교육을 진행하고 있으며 이를 통해 앞으로도 고객(환자, 의사)의 요구에 부응한 신약개발 및 우수 의약품 도입으로 매출 확대를 이루도록 노력하고 있습니다.

◆대웅바이오(주)

1. 매출에 관한 사항

| (단위 : 백만원, %) |

| 품 목 | 제14기 | 제13기 | 제12기 | |

|---|---|---|---|---|

| 글리아타민 | 수 출 | - | - | - |

| 내 수 | 106,122 | 93,783 | 84,591 | |

| 합 계 | 106,122 | 93,783 | 84,591 | |

| 우루소데옥시콜산(UDCA) | 수 출 | 41,151 | 44,287 | 37,090 |

| 내 수 | 34,173 | 37,922 | 32,440 | |

| 합 계 | 75,323 | 82,210 | 69,530 | |

| 뉴디짐 | 수 출 | 4,718 | 10,401 | 19,009 |

| 내 수 | 1,335 | 545 | 354 | |

| 합 계 | 6,053 | 10,947 | 19,362 | |

| 베아셉트 | 수 출 | - | - | - |

| 내 수 | 21,496 | 19,035 | 15,107 | |

| 합 계 | 21,496 | 19,035 | 15,107 | |

| 시클러 | 수 출 | - | - | - |

| 내 수 | 10,613 | 7,649 | 7,645 | |

| 합 계 | 10,613 | 7,649 | 7,645 | |

| 기타 | 수 출 | 502 | 35 | 873 |

| 내 수 | 248,340 | 175,544 | 141,834 | |

| 합 계 | 248,842 | 175,578 | 142,707 | |

| 합 계 | 수 출 | 46,371 | 54,723 | 56,972 |

| 내 수 | 422,079 | 334,478 | 281,970 | |

| 합 계 | 468,449 | 389,201 | 338,942 | |

2. 수주상황

- 해당사항이 없습니다.

5. 위험관리 및 파생거래

(1) 금융위험관리

연결실체는 여러 활동으로 인하여 시장위험(외환위험, 가격위험, 현금흐름 및 공정가치 이자율 위험), 신용위험 및 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리는 연결실체의 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 중앙 자금부서(연결실체 재무팀)에 의해 이루어지고 있습니다. 연결실체의 재무팀은 영업부서들과 긴밀히 협력하여 금융위험을 식별, 평가 및 회피하고 있습니다.

가. 시장위험

① 외환위험

연결실체의 외환위험은 주로 인식된 자산과 부채의 환율변동과 관련하여 발생하고 있습니다. 연결실체의 영업거래 및 자본거래 상 외환위험에 대한 회피가 필요하다고 판단되는 경우 통화선도거래 등을 통해 외환위험을 관리하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산ㆍ부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

당기말과 전기말 현재 연결실체가 보유하고 있는 외화표시 화폐성자산 및 화폐성부채의 장부금액은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구분 | 제 63(당) 기 | 제 62(전) 기 | ||

| 자산 | 부채 | 자산 | 부채 | |

| USD | 123,632,472 | 64,467,300 | 69,353,087 | 28,365,606 |

| JPY | 205,674 | 3,262,191 | 95,205 | 1,868,131 |

| 기타통화 | 7,827,527 | 11,215,912 | 8,463,003 | 9,574,831 |

당기말과 전기말 현재 장부통화인 원화에 대한 환율이 10% 상승하는 경우 법인세비용 차감전 손익에 미치는 효과는 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구분 | 제 63(당) 기 | 제 62(전) 기 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 5,916,517 | (5,916,517) | 4,098,748 | (4,098,748) |

| JPY | (305,652) | 305,652 | (177,293) | 177,293 |

| 기타통화 | (338,839) | 338,839 | (111,183) | 111,183 |

② 가격위험

연결실체는 기타포괄손익-공정가치측정 금융자산에서 발생하는 가격변동위험에 노출되어 있습니다. 당기말 현재 공정가치로 평가하는 기타포괄손익-공정가치측정 금융자산은 93,603,616천원으로, 다른 변수가 일정하고 지분상품의 가격이 10% 증가 및 감소할 경우 가격변동이 자본에 미치는영향은 7,188,758천원(법인세효과 고려 후)입니다. 당기말 공정가치로 평가하는 당기손익-공정가치측정 금융자산은 120,526,072천원으로 다른 변수가 일정하고 지분상품의 가격이 10% 증가 및 감소할 경우 가격변동이 손익에 미치는 영향은 9,256,402천원(법인세효과 고려 후)입니다.

③ 이자율 위험

이자율 위험은 미래 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 차입금과 예금에서 발생하고 있습니다. 연결실체의 이자율위험관리 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다. 이를 위해 근본적으로 내부 자금 공유 확대를 통한 외부차입의 최소화, 고금리 차입금 감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 주간/월간 단위의 국내외 금리동향 모니터링 실시 및 대응방안 수립 등을 통해 선제적으로 이자율 위험을 관리하고 있습니다.

나. 신용위험

신용위험은 전사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험 뿐만 아니라 현금 및 현금성자산, 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 독립적인 신용등급기관으로부터의 신용등급이 최소 A이상인 경우에 한하여 거래를 하고있습니다. 일반거래처의 경우 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다. 연결실체는 개별 거래처별로 신용거래한도를 설정하고 신규거래처에 대해서는 정량적, 정성적 분석을 바탕으로 제 3자보증, 보험가입 또는 팩토링 이용 여부를 결정하고 있습니다.

연결실체는 보험가입 채권과 신용도가 높은 거래처에 대한 채권에 대하여는 충당금을 설정하지 않고 있습니다. 연결실체는 그 외의 매출채권 및 기타채권에 대해 개별적 또는 집합적으로 손상차손 발생여부를 평가하여 과거의 대손 경험률에 근거하여 채권에 대한 충당금을 설정하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 보고기간종료일 현재 연결실체의 신용위험에 대한 최대 노출정도는 다음과 같으며, 매출채권 및 기타채권의 연령은 주석 7에서 설명하고 있습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 제 63(당) 기 | 제 62(전) 기 |

| 현금및현금성자산 | 190,176,631 | 124,629,820 |

| 매출채권 | 201,265,767 | 165,452,443 |

| 기타채권(*) | 53,684,391 | 51,760,298 |

| 단기금융자산 | 129,216,801 | 263,223,578 |

| 장기매출채권 | 268,230 | 844,196 |

| 장기기타채권(*) | 14,626,221 | 8,530,910 |

| 장기금융자산 | 38,000 | 32,613 |

| 합 계 | 589,276,041 | 614,473,858 |

(*) 할인되지 않은 명목금액입니다.

다. 유동성위험

신중한 유동성위험 관리는 충분한 현금 및 시장성 있는 유가증권의 유지, 적절하게 약정된 신용한도금액으로부터의 자금 여력 및 시장포지션을 결제할 수 있는 능력 등을 포함하고 있습니다. 활발한 영업활동을 통해 연결실체의 재무팀은 신용한도 내에서 자금여력을 탄력적으로 유지하고 있습니다.

당기말 현재 비파생금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구분 | 1년 이하 | 1년 초과 | 합계 |

| 차입금 및 사채 | 245,843,272 | 213,274,097 | 459,117,369 |

| 매입채무 및 기타채무 | 189,328,234 | 8,439,440 | 197,767,674 |

| 리스부채 | 1,227,068 | 1,915,658 | 3,142,726 |

| 합계 | 436,398,574 | 223,629,195 | 660,027,769 |

상기 만기분석은 할인하지 않은 현금흐름을 기초로 연결실체가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성되었습니다.

(2) 자본 위험 관리

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 자본구조의 유지 또는 조정을 위하여 연결실체는 주주에게 지급되는 배당을 조정하거나 주주에 자본금을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결실체는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순차입금을 총자본으로 나누어 산출하고 있습니다. 순차입금은 차입금총계(연결재무상태표에 표시된 것)에서 현금및현금성자산을 차감한 금액이며, 총자본은 연결재무상태표의 '자본'에 순차입금을 가산한 금액입니다.

당기말과 전기말 현재 자본조달비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구분 | 제 63(당) 기 | 제 62(전) 기 |

| 차입금총계 | 442,572,796 | 440,259,837 |

| 차감: 현금및현금성자산 | (190,435,290) | (124,629,820) |

| 순차입금(A) | 252,137,506 | 315,630,017 |

| 자본총계(B) | 1,279,495,802 | 1,157,034,616 |

| 총자본(C = A + B) | 1,531,633,308 | 1,472,664,633 |

| 자본조달비율(A / C) | 16.46% | 21.43% |

(3) 재무활동에서 생기는 부채의 변동

연결실체의 당기 중 재무활동에서 생기는 부채의 변동은 아래와 같습니다.

가. 제 63(당) 기

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기초 | 신규리스 | 재무활동 현금흐름 |

상각 | 외화환산 | 기말 |

| 차입금 | 150,644,501 | - | 200,125,179 | - | 1,963,118 | 352,732,798 |

| 사채 | 289,615,337 | - | (200,000,000) | 224,661 | - | 89,839,998 |

| 리스부채 | 5,237,211 | 4,400,763 | (1,618,228) | (5,458,649) | - | 2,561,097 |

| 당기손익-공정가치측정 금융부채 | 18,281,127 | - | 34,499,992 | (2,952,769) | - | 49,828,350 |

| 합 계 | 463,778,176 | 4,400,763 | 33,006,943 | (8,186,757) | 1,963,118 | 494,962,243 |

나. 제 62(전) 기

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기초 | 신규리스 | 재무활동 현금흐름 |

상각 | 외화환산 | 기말 |

| 차입금 | 149,652,939 | - | 852,197 | - | 139,365 | 150,644,501 |

| 사채 | 289,566,418 | - | - | 48,919 | - | 289,615,337 |

| 리스부채 | 4,304,902 | 2,373,008 | (1,655,116) | 207,001 | 7,416 | 5,237,211 |

| 당기손익-공정가치측정 금융부채 | - | - | 18,083,122 | (3,801,997) | 4,000,002 | 18,281,127 |

| 합 계 | 443,524,259 | 2,373,008 | 17,280,203 | (3,546,077) | 4,146,783 | 463,778,176 |

6. 주요계약 및 연구개발활동

◆(주)대웅

1. 연구개발활동의 개요

당사는 줄기세포연구를 기반으로 한 세포치료제, EGF를 기반으로 한 조직재생연구, 당뇨병치료제 및 조혈제 등 바이오분야 연구를 진행하고 있습니다.

보톨리늄 톡신을 활용한 미간주름, 뇌졸중 후 상지근육경직 등 다양한 용량 및 적응증의 지속적인 연구를 수행하고 있습니다.

C&D센터를 통한 Connected Collaboration & Development 강화로 미래 신규사업 진출을 도모하고 있습니다.

2. 연구개발 담당조직

(1) 연구개발 조직 개요

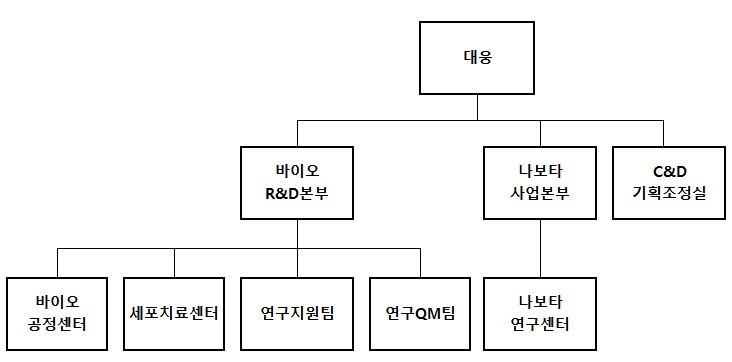

당사의 연구조직은 바이오연구 기반 바이오공정센터, 줄기세포연구 기반 세포치료센터, 나보타연구팀, 연구QM팀 및 C&D기획조정실로 구성되어 있습니다.

<연구개발 조직 구성>

| 조직 |

|---|

| 바이오공정센터 |

| 세포치료센터 |

| 나보타연구센터 |

| C&D기획조정실 |

| 연구지원팀 |

| 연구QM팀 |

<조직도>

|

|

조직도 |

(2) 연구개발 인력 현황

박사급 24명, 석사급 48명 등 총 90명의 연구인력을 보유하고 있습니다.

(3) 핵심 연구인력

당사의 핵심 연구인력은 다음과 같습니다.

<핵심 연구인력 현황>

| 직 위 | 성 명 | 담당업무 | 주요 경력 |

|---|---|---|---|

| 본부장 | 류재학 | 바이오 R&D 본부 총괄 | 중앙대학교 약학대학(1999) 중앙대학교 대학원 약화학 석사(2001) 대웅제약 연구소 제제연구팀(2001) 대웅제약 약사팀 팀장(2009) 대웅제약 임상팀 팀장(2013) 대웅제약 OTC 개발/마케팅 팀장(2015) 대웅제약 CH본부 본부장(2016) 대웅 바이오 R&D 본부 본부장(2022~현재) |

| 센터장 | 이영진 | 세포치료 센터 총괄 |

한양대학교 생명과학과 이학사 (2000) 한양대학교 대학원 생명과학과 석사 (2002) 한양대학교 대학원 생명과학과 박사 (2008) University of Maryland School of Medicine, Postdoc(2008~2013) University of Southern California, Research Associate(2013~2015) 미즈메디병원 연구소장 (2015~2019) 안트로젠 연구부장 (2020~2021) 대웅 세포치료사업팀 팀장 (2021~2022) 대웅 세포치료센터 센터장 (2022~현재) |

| 센터장 | 윤채하 | 바이오공정 센터 총괄 |

인하대학교 생물공학 학사 (1998) 고려대학교 생물공학 석사 (2001) 대웅제약 연구소 입사(2001) 대웅 바이오연구소 Project leader (2011~2015) 대웅 바이오의약연구팀 팀장(2016) 대웅 바이오공정센터 센터장(2021~) |

| 센터장 | 김경윤 | 나보타연구 센터 총괄 |

서울대학교 농생명공학부 박사 (2006) 대웅 바이오연구소 대리 (2006~2008) 대웅 바이오연구소 과장 (2008~2010) 대웅 바이오연구소 책임연구원 (2010~2011) 대웅 바이오연구소 수석연구원 (2011~2015) 대웅 나보타사업팀 나보타연구실 PL (2015~2016) 대웅 나보타사업본부 나보타연구팀 PL (2016~2017) 대웅 나보타사업본부 나보타연구팀장 (2017~2020) 대웅 나보타사업본부 나보타연구센터장 (2020~현재) |

3. 연구개발 실적

(1) 연구개발 진행 현황 및 향후계획

공시서류 작성기준일 현재 당사가 연구개발 진행 중인 바이오의약품(신약, 바이오시밀러 등 포함)의 현황은 다음과 같습니다.

<연구개발 진행 총괄표>

| 구 분 | 품 목 | 적응증 | 연구시작일 | 현재 진행단계 | 비 고 | ||

|---|---|---|---|---|---|---|---|

| 단계(국가) | 승인일 | ||||||

| 바이오 | 신약 | HL036 | 안구건조증 | 2016년 |

임상 3상(미국) 임상 3상(중국) |

2019년 2020년 |

한올바이오파마 공동개발 |

| DWP708 | 항암제 피부부작용 | 2017년 | 임상 2상(한국) | 2022년 | - | ||

| DWP709 | 수포성표피박리증 | 2015년 | 임상 2상 준비(한국) | - | - | ||

| DWP457 | 1, 2형 당뇨병 | 2013년 | 전임상 | - | - | ||

| DWP713 | 눈가 미세주름 | 2021년 | 비임상 | - | 시지바이오와 공동연구 |

||

| DWP714 | 골관절염 및 연골재생 | 2021년 | 비임상 | - | 시지바이오와 공동연구 |

||

| HL186/HL187 | 불응성 고형암 | 2016년 | HL186: 물질탐색 HL187: 전임상 |

- | 한올바이오파마와 공동연구 |

||

| DWP820S009 | 중증급성췌장염 | 2018년 | 임상 1상 준비 | - | - | ||

| DWP710 | COVID-19 | 2020년 | 임상 1상 완료 | - | 인도네시아 임상 1상 완료 |

||

| 바이오 시밀러 |

DWP450 | 미간주름 | 2013년 | 품목허가(캐나다) 품목허가(미국) 품목허가(EU) |

2018년 2019년 2019년 |

- | |

| 2015년 | CTA 승인(중국) | 2017년 | - | ||||

| 나보타 | 안검경련 (본태성눈꺼풀경련) |

2016년 | 적응증 추가(한국) | 2019년 | - | ||

| 사각턱 (양성교근비대증) |

2017년 | 적응증 추가신청(한국) | 2022년 | - | |||

1) 품목 : HL036 (물질명 : tanfanercept)

|

구분 |

바이오신약 (단백질 의약품) |

|

적응증 |

안구건조증 |

|

작용기전 |

염증성 사이토카인(Cytokine)인 TNFα를 억제하여 안구의 염증반응을 개선함으로써 안구건조증을 치료하는 작용기전임 |

|

제품의 특성 |

- 탄파너셉트는 TNFα에 대한 결합력이 높고, 단백질 분해효소에 쉽게 분해되지 않게 개량한 단백질임. 또한 작은 분자량(약 19 kDa)으로 국소 투여 시 조직 내 분포도가 높은 특징이 있어 점안투여 시 효과적으로 항염 작용을 나타낼 수 있을 것으로 기대됨. - 탄파너셉트는 투약 후 빠르게 효능 나타남. (임상3상에서 sign지표인 각막중앙부염색지수 개선 효과가 투약 시작 후 1주 후부터 나타났음.) |

|

진행경과 |

- 2017년 9월: Harbour BioMed와 중국지역 라이선스 아웃 계약 - 2018년 10월: 임상2상 시험 결과 발표 (OIS학회, 미국 시카고) - 2019년 4월: 임상2상 시험 결과 포스터발표 (ARVO 2019, 캐나다 벤쿠버) - 2019년 10월: 임상2상 시험 결과 발표 (AAO 2019, 미국 샌프란시스코) - 2019년 10월: 중국 임상 2상 완료 - 2019년 3월: 임상3상 진행 (미국) |

|

향후계획 |

VELOS-3 임상 Topline 결과 확보 |

|

경쟁제품 |

- Restasis (Allergan): 2002년 FDA 허가 - Xiidra (Shire): 2016년 FDA 허가 |

|

관련논문 등 |

- Gillian M. Keating. Lifitegrast Ophthalmic Solution 5%: A Review in Dry Eye Disease. Drugs 2017;77(2):201-208 - ME Stern, CS Schaumburg, et al. Autoimmunity at the ocular surface: pathogenesis and regulation. MucosalImmunology 2010;3(5):425-442 |

|

시장규모 |

2018년 전세계 약 4조원 (출처: Research and Markets 2019) |

|

기타사항 |

2016년 3월 한올바이오파마와 공동개발 계약 체결 |

2) 품목 : DWP708

| 구 분 | 바이오 신약 |

| 적응증 | 항암제(EGFR 저해제)에 의한 피부 부작용 |

| 작용기전 | 피부상피 재생, 염증 억제 |

| 제품의특성 | - 최초의 항암제 피부부작용 치료제 - 항암제 투여량 조절 및 중단률 감소 - 피부건조증 개선을 위한 O/W emulsion 제형 |

| 진행경과 | - 연구자 임상을 통한 효력 근거 확보 - ex vivo에서 효력, 기전 확인 - 동물 효력 시험 모델 검증 - 국내 임상2상 진행 중 (13개 기관 multi center, 22년 05월~) - 완제 의약품의 36개월 유효기간 근거 자료 확보 - 임상시험용 제품 생산 완료 |

| 향후계획 | - 임상2상 완료 (23년) |

| 경쟁제품 | - 보습제, 항생제, 스테로이드, 항히스타민제 등 예) Minomycin, Betamethasone, Hydroxyzine pamoate |

| 관련논문등 | Cancers. 2020 ;12(11):3120. The Oncologist 2020;25:e186?e193 |

| 시장규모 | EGFRI 항암제 투여 환자의 50~90%에서 피부 부작용 발생 현 개발 단계에서 정확한 시장 규모 파악이 어려움 |

| 기타사항 | - |

3) 품목 : DWP709

| 구 분 | 바이오 신약 |

| 적응증 | 수포성표피박리증 |

| 작용기전 | 피부 상피 재생 |

| 제품의특성 | - 희귀 질환인 수포성 표피박리증 치료제 - 환부 접촉이 필요없는 외용 스프레이 제형 - 표준 치료 드레싱제제와 함께 적용 가능 |

| 진행경과 | - EGF 외용액제 연구자 주도 임상 진행 |

| 향후계획 | - 연구자 주도 임상을 통한 효능 검증 진행 중 |

| 경쟁제품 | Scioderm SD-101 (Zorblisa): 임상 3상 실패 |

| 관련논문등 | 관련된 논문 게재, 학회발표 등 사례 없음 |

| 시장규모 | 환자수: 50만명 (글로벌) 치료제가 없는 상황으로 정확한 시장 규모 파악이 어려움 |

| 기타사항 | - |

4) 품목 : DWP713

| 구 분 | 융복합 의료기기 |

| 적응증 | 눈가 미세주름 |

| 작용기전 | EGF: TLR2, NF-κB 발현 억제를 통한 inflammatory cytokine 억제, 항염 Hyaluronic acid: 물리적 수복을 통한 주름 개선 |

| 제품의특성 | 가교 히알루론산 필러의 물리적 수복 기능에 EGF의 항염 효능이 추가된 융복합 의료기기 |

| 진행경과 | EGF 필러 반제품 제형 개발 및 냉장 안정성 12개월 확보 |

| 향후계획 | 생물학적 안전성 등 비임상 진입 (2024년 1Q) |

| 경쟁제품 | 쥬비덤 (엘러간), 레스틸렌 (갈더마) 등 |

| 관련논문등 | 관련된 논문 게재, 학회발표 등 사례 없음 |

| 시장규모 | 글로벌: 5조 3천억원 예상 (2023년) 국내: 약 1,500억원 예상 (2023년) (Ref. Medical Aesthetics Market) |

| 기타사항 | 2021년 04월 시지바이오 공동개발 계약 체결 |

5) 품목 : DWP714

| 구 분 | 조직수복용 생체재료 (의료기기) |

| 적응증 | 골관절염 (Osteoarthritis) 및 연골재생 |

| 작용기전 | 가교 Hyaluronic acid (HA)에 의한 관절내 물리적 스트레스 완화 및 rhTGF-beta3에 의한 연골조직 수복 촉진 |

| 제품의특성 | - 생분해성 하이드로겔과 성장인자 (rhTGF-β3)를 함유한 가교히알루론산 조직수복용 생체재료 (바이오 융복합 의료기기) - 제품 내 성장인자를 함유하여 통증 완화 및 연골조직 재생 효과를 가짐 - 대장균을 이용한 저가 생산으로 가격 경쟁력 보유 (e.g. 줄기세포 연골재생 치료제: 약 1,000만원/vial vs 대장균 유래 rhTGF-beta3 제품: 100 ~ 500 만원/vial) |

| 진행경과 | - 시지바이오와 공동개발연구계약 체결(2021년 8월) - rhTGF-beta3 원액 및 제품 제조공정 개발 |

| 향후계획 | - 주요 경쟁 제품 - 의료기기: 콘쥬란 (파마리서치), 카티필 (세원셀론텍) - 의약품: 카티스템 (메디포스트) |

| 경쟁제품 | - 주요 경쟁 제품 - 의료기기: 콘쥬란 (파마리서치), 카티필 (세원셀론텍) - 의약품: 카티스템 (메디포스트) |

| 관련논문등 | - Bozhokin, M., Sopova, Y., Kachkin, D. et al. Mechanisms of TGFβ3 Action as a Therapeutic Agent for Promoting the Synthesis of Extracellular Matrix Proteins in Hyaline Cartilage. Biochemistry Moscow 85, 436?447 (2020). - Gupta RC, Lall R, Srivastava A and Sinha A (2019) Hyaluronic Acid: Molecular Mechanisms and Therapeutic Trajectory. Front. Vet. Sci. 6:192. - 대장균 유래 rhTGF-beta3 생산시 재접힘 공정에 대한 공정 특허 출원완료 (출원번호: KR10-2022-0146295) |

| 시장규모 | 글로벌시장: 2022년 약 31.1억 달러, 연평균 20% 성장하여 2028년 약 92.88억달러 (약 12조원)에 이를 전망 국내시장: 2022년 국내 시장규모 약 1,026억원, 연평균 20%씩 성장하여 2027년 약 2,555억원에 이를 전망 |

| 기타사항 | 2021년 산업통상자원부 바이오산업핵심기술개발사업 정부과제와 병렬로 운영 (3년 9개월, 2021.04.01 ~ 2024.12.31) |

6) 품목 : DWP820S009

| 구 분 | 바이오 신약 |

| 적응증 | 중증급성췌장염 |

| 작용기전 | 조직 손상 저해, 면역 조절을 통한 중증 진행 억제, 합병증 발생률, 생존률 개선 |

| 제품의특성 | - 염증 조직으로의 이동 (호밍 효과) - 염증성 손상을 억제하는 면역조절 기능 - oxidative stress 생성을 조절하여 조직 손상 억제 및 조직 재생 유지 |

| 진행경과 | - 급성췌장염 동물모델에서 치료 효과 확인 - 급성췌장염 동물모델에서 용량 선정의 근거자료 (용량증량시험)확보 중 - DW-MSC의 secretome 분석 완료 - 치료효과에 대한 기전연구 완료 - 단회투여 독성시험 완료 - 12개월 종양원성 시험 완료_ 식약처 검토의견에 따라 보완시험 진행 중 - 면역원성시험 (PBMC 5종) 완료 - 영장류에서의 단회투여 독성평가 완료 - 설치류 반복투여 독성평가 완료 |

| 향후계획 | - 용량증량시험 결과 확보 (23년 1Q) - 글로벌 임상 1상 IND신청 (23년 3Q) |

| 경쟁제품 | - 국내: SCM 생명과학 (개발단계 희귀의약품 지정) - 해외: CalciMedica Inc (임상 2상), J&J (임상 1상), GNT pharma (임상1상), Takeda (임상 2상), Generon Corp Ltd (IND filed) |

| 관련논문등 | 관련된 논문 게재, 학회발표 등 사례 없음 |

| 시장규모 | 급성 췌장염 세계 시장규모는 11년 400억원에서 19년 500억원에 이를 전망(출처: GlobalData) |

| 기타사항 | 중증 급성췌장염 줄기세포치료제 개발과 관련하여 범부처의료기술개발사업과제로 선정되어 8.75억원을 지원받음 (연구기간: 2022.04.01~2023.12.31) |

7) 품목 : DWP457

| 구 분 | 바이오 베터 |

| 적응증 | 1, 2형 당뇨병 |

| 작용기전 | 인슐린 수용체 작용제 |

| 제품의특성 | - 1주 지속형 융합단백질 - 대장균 이용한 생산방식 |

| 진행경과 | - Hit & Lead 도출 완료 - 동물모델 효능 평가 및 Monkey PK 완료 |

| 향후계획 | 비임상시험 (2022년) |

| 경쟁제품 | 1주 제형 인슐린: Novo Nordisk(임상3상), Eli Lilly(임상2상), 한미약품(임상1상) |

| 관련논문등 | 관련된 논문 게재, 학회발표 등 사례 없음 |

| 시장규모 | 기저인슐린의 세계시장 규모는 2017년 11조원, 2024년 12조원에 이를 전망(출처: GlobalData), 국내시장은 17년 1,448억원 (출처: IMS). |

| 기타사항 | 13년5월 Affibody사로부터 지속형 기술 도입 계약 체결 |

8) 품목 : HL186/HL187

|

구분 |

바이오신약 (항체의약품) |

|

적응증 |

불응성 고형암 |

|

작용기전 |

면역세포의 기능을 약화시키는 면역관문억제제의 작용을 억제하여 면역세포의 항암 활성을 높임. |

|

제품의 특성 |

새로운 타깃을 통한 병용 면역항암항체 |

|

진행경과 |

- HL186: Candidate 항체 도출을 위한 동물모델 효능 및 특성 분석 진행 중 |

|

향후계획 |

HL187: 전임상 완료 후 임상시험 진입 |

|

경쟁제품 |

- HL186: sabatolimab(Novartis), BMS-986258(BMS) 등 개발 중 - HL187: tiragolumab (Roche), MK-7684(Merck) 등 개발 중 |

|

관련논문 등 |

- H Harjunpaa, C Guillerey, TIGIT as an emerging immune checkpoint. J Immunither Cancer 2020 May;200(2):108-119 - Zoya Alteber, Maya F. Kotturi et al., Therapeutic Targeting of Checkpoint Receptors within the DNAM1 Axis. Cancer Discovery 2021 May;11(5):1040-1051 |

|

시장규모 |

2020년 전세계 30조원 시장 (출처: Pharma Intelligence) |

|

기타사항 |

2016년 9월 한올바이오파마와 공동연구 계약 체결 |

9) 품목 : DWP450 (제품명: 나보타, Jeuveau, Nuceiva)

| 구 분 | Biologics |

| 적응증 | 미국, 유럽, 캐나다 등-미간주름; 한국-미간주름, 눈가주름, 상지근육경직, 안검경련 |

| 작용기전 | SNAP25 저해제 |

| 제품의특성 | HI-Pure™공법의 고순도 900KDa 보툴리눔 톡신 제품으로서, 우수한 유효성(신속한 효과발현, 긴 약효지속시간)과 안전성(낮은 부작용, 항체 생성률 낮춰 내성 발생 가능성 감소) 보유 |

| 진행경과 | - 미국(미용): 미간주름 개선 임상3상 완료(16년4월), 품목허가(BLA) 신청 완료(17년5월), BLA 보완자료 제출 완료(18년8월), US FDA 품목 허가 승인완료(19년 2월) 및 발매(19년 5월) - 미국(치료) : 만성(Chronic)/삽화(Episodic) 편두통 예방 치료 임상 2상 개시(21년 3월), 경부근긴장이상 치료 임상 2상 종료(23년 7월) - 유럽: 임상3상 완료(16년7월), EMA MAA 신청 완료 (17년 6월), EC(Euro pean Committee) 품목 허가 승인 완료-(총 31개국, 19년 9월), 50U 용량 추가 승인(21년 1월), 영국(22년 9월), 독일, 오스트리아('23년 2월) 발 매 완료. 기타 유럽국가 추가 발매 예정 - 캐나다: 품목허가 완료 (18년8월) 및 발매(19년 10월) - 중국: 임상 3상 완료 - CTA 승인(17년12월), CTA 변경승인 완료 (19년3 월), 임상 3상 완료(21년 7월), 품목 허가 (BLA) 신청 완료 (21년 12월) - 한국: 미간주름 적응증(100U) 품목허가 완료(13년11월), 발매 완료(14년 4월) 뇌졸중 후 상지근육경직 적응증 허가 완료 (15년12월) 눈가주름 적응증 허가 완료 (18년11월) 안검경련 적응증 허가 완료 (19년6월) 25U, 50U, 150U 및 200U 품목허가 완료 양성교근비대 적응증 허가 신청(22년 4월) - 한국 포함 현재까지 62개국 품목 허가 완료, 26개국 발매 완료 - '23년도 발매 예상 국가: 호주, 싱가폴, 뉴질랜드, 우크라이나, 등 |

| 향후계획 | - 미국 치료적응증 임상3상 IND 제출 (23년 하반기) - 중국 품목승인 (23년 하반기) |

| 경쟁제품 | 보톡스, 제오민, 메디톡신, 보툴렉스 |

| 관련논문등 | - Arch Craniofac Surg. 2018, 19(3):168-174., J Cosmet Dermatol. 2018, 17(6):984-990, Toxins (Basel). 2018, 10(9):E355, Gut Liver. 2017, 11(6):798-806, Int J Dermatol. 2015, 54(2):227-234, J Dermatolog Treat. 2017, 28(5):443-446, J Cosmet Laser Ther. 2016, 18(2):113-115, J Neurol Sci. 2015 Oct 15;357(1-2):192-197, Hum Exp Toxicol. 2013, 32(9):914-920. |

| 시장규모 | - 세계 시장규모는 2022년 기준 53억$ 에서 2025년 72억$에 이를 전망(Mordor Intelligence) - 국내 시장규모는 2022년 기준 1900억원 2023년에는 2090억원 규모에 이를 전망(출처: 삼성증권) |

| 기타사항 | -'13년9월 Evolus사와 미국, 유럽 등 선진국 독점 라이선스 및 공급계약 체결 -'19년12월 Aeon biopharma사와 선진국 치료적응증 독점 라이선스 및 공급계약 체결 |

10) 품목 : DWP710

|

구분 |

바이오 신약 |

|

적응증 |

COVID-19 감염증 |

|

작용기전 |

폐조직 손상 저해, 면역 조절을 통한 중증 진행 억제, 합병증 발생률, 생존률 개선 |

|

제품의 특성 |

폐 조직으로의 이동, 염증성 손상을 억제하는 면역조절 기능, oxidative stress 생성을 조절하여 조직 손상 억제 및 조직 재생 유지 |

|

진행경과 |

- COVID-19 바이러스 감염 동물모델에서 치료 항바이러스 효과 확인 - LPS 유도 ARDS (급성호흡곤란 증후군) 동물모델에서 항염증 효과 확인 - DW-MSC의 secretome 분석 결과 확보 완료 - 치료효과에 대한 기전 규명 완료, 보완연구 진행 중 - 단회투여 독성시험 완료 - 12개월 종양원성 시험 완료, Spiking test 보완 진행 중 - 면역원성평가 시험 완료 (PBMC 5종) - 인도네시아 임상 1상 완료 - 영장류에서의 단회투여 독성평가 완료 - 설치류 반복투여 독성평가 완료 - 국내 임상 2상 IND 보완 진행 중 |

| 향후계획 | IND 자료 보완 (효력평가, 종양원성) (2023년) |

|

경쟁제품 |

국내: SCM 생명과학 (SCM-AGH, 코로나19 치료목적 사용승인) 해외: Mesoblast (임상 3상), Athersys (임상 3상), Pluristem (임상 2상), Royan Institute (임상 3상) |

|

관련논문 등 |

Arentz et al., JAMA, 2020, Deng et al.m Chinese medical Journal, 2020, LLeng et al., Aging and Disease, 2020, Zhou et al., Lancet, 2020, Wu et al., JAMA, 2020 |

|

시장규모 |

글로벌: 1,083억 달러 (2019년) -> 1,651억 달러 (2020년) (CAGR 52.5%), 2023년 시장규모 2,727 억 달러 달성 예상 (출처: ReportLinker) |

|

기타사항 |

- |

(2) 연구개발 완료 실적

공시서류 작성기준일 현재 개발이 완료된 신약{개량신약, 복제약(시밀러) 등 포함}의 현황은 다음과 같습니다.

<연구개발 완료 실적>

| 구 분 | 품 목 | 적응증 | 개발 완료일 |

현재현황 | 비 고 | |

|---|---|---|---|---|---|---|

| 바이오 | 융합의료기기 | EGF 내시경겔 | 위장관 궤양 | 2017년 | 한국 허가완료 | - |

| 노보시스 | 요추 후외방 유합술 | 2017년 | 한국 판매중 | - | ||

| 바이오시밀러 | 나보타 | 미간주름 | 2013년 | 한국 판매중 | - | |

| 뇌졸중 후 상지근육경직 | 2015년 | 한국 판매중 | - | |||

| 눈가주름 | 2018년 | 한국 판매중 | - | |||

| 안검경련(본태성 눈꺼풀경련) | 2019년 | 한국 판매중 | - | |||

| 에포디온 | 만성신부전, 암 | 2016년 | 인도네시아 판매중 | 대웅 인피온과 유통계약 | ||

4. 연구개발비용

당사의 최근 3년간 연구개발비용은 다음과 같습니다.

당사는 연구개발비용에 대해 임상 3단계 시점부터 발생한 지출을 무형자산으로 인식하고, 그 이전 단계에서 발생한 비용에 대해서는 전액 당기비용 처리하고 있습니다.

| (단위 :천원) |

| 구 분 | 제63기 | 제62기 | 제61기 | |

|---|---|---|---|---|

| 비용의 성격별 분류 |

원재료비 | 123,021 | 527,355 | 104,943 |

| 위탁용역비 | 298,178 | 32,887 | 19,500 | |

| 인건비 | 13,257,898 | 11,990,580 | 12,003,147 | |

| 감가상각비 | 197,683 | 200,614 | 119,283 | |

| 기타 | 3,267,951 | 2,821,368 | 2,662,760 | |

| 연구개발비용 합계 | 17,144,731 | 15,572,804 | 14,909,633 | |

| (정부보조금) | (328,882) | -365,648 | -427,945 | |

| 보조금 차감 후 금액 | 16,815,849 | 15,207,156 | 14,481,688 | |

| 회계처리 내역 |

판매비와 관리비 | 16,815,849 | 15,207,156 | 14,481,688 |

| 제조경비 | - | - | - | |

| 개발비(무형자산) | - | - | - | |

| 회계처리금액 계 | 16,815,849 | 15,207,156 | 14,481,688 | |

| 연구개발비 / 매출액 비율 [연구개발비용합계÷ 당기매출액×100] |

16.73% | 16.18% | 17.02% | |

주1) 연구개발비/매출액 비율은 정부보조금을 포함한 금액을 기준으로 하여 계산된 비율입니다.

주2) 당사는 지주회사로 영업수익 대비 연구개발비용을 산정하였습니다.

◆ (주)대웅제약

1. 주요 계약

(1) 나보타 글로벌 계약

|

품목 |

계약상대방 |

대상지역 |

계약체결일 |

총계약규모 |

|---|---|---|---|---|

|

나보타 |

Evolus |

미국, 유럽, 캐나다, 호주, 러시아, 남아공, 일본, CIS |

2013-09-30 |

296,809,400 USD |

|

나보타 |

Probiomed |

Mexico |

2015-03-06 |

10,010,000 USD |

|

나보타 |

Moksha8 |

Brazil |

2018-01-31 |

16,794,500 USD |

*계약규모 등을 고려하여 주요 계약 위주로 기재하였습니다.

1) 품목 : 나보타 (계약상대방 : Evolus)

|

계약상대방 |

Evolus |

|

계약내용 |

나보타에 대한 허가, 수입, 판매, 마케팅, 상업화에 관련된 독점 및 비독점 권리 |

|

대상지역 |

미국, 유럽, 캐나다, 호주, 러시아, 남아공, 일본, CIS |

|

계약기간 |

계약체결일 : 2013-09-30 (변경 계약체결 2021.3.23) 계약기간 : 제품 출시 후 5년 (자동연장 O) |

|

총계약금액 |

296,809,400 USD |

|

계약조건 |

비공개 |

|

대상기술 |

Prabotulinumtoxin A (Botulinum toxin type A, 900kDa) |

|

개발진행경과 |

US, 캐나다 : 발매 EU : 일부국가 발매 이외국가 : 허가중 |

|

기타사항 |

- |

2) 품목 : 나보타 (계약상대방 : Probiomed)

|

계약상대방 |

Probiomed |

|

계약내용 |

나보타에 대한 허가, 수입, 판매, 마케팅, 상업화에 관련된 독점 권리 |

|

대상지역 |

Mexico |

|

계약기간 |

계약체결일 : 2015-03-06 계약기간 : 제품 출시 후 5년 (자동연장 O) |

|

총계약금액 |

10,010,000 USD |

|

계약조건 |

비공개 |

|

대상기술 |

Prabotulinumtoxin A (Botulinum toxin type A, 900kDa) |

|

개발진행경과 |

판매중 |

|

기타사항 |

- |

3) 품목 : 나보타 (계약상대방 : Moksha 8)

|

계약상대방 |

Moksha 8 |

|

계약내용 |

나보타에 대한 허가, 수입, 판매, 마케팅, 상업화에 관련된 독점 권리 |

|

대상지역 |

Brazil |

|

계약기간 |

계약체결일 : 2018-01-31 계약기간 : 가격 등재 후 5년 (자동연장 O) |

|

총계약금액 |

16,794,500 USD |

|

계약조건 |

비공개 |

|

대상기술 |

Prabotulinumtoxin A (Botulinum toxin type A, 900kDa) |

|

개발진행경과 |

판매중 |

|

기타사항 |

- |

(2) 주요 수출계약

| 제품명 | 계약상대방 | 대상지역 | 계약규모 | 계약 시점 |

계약의 목적 및 내용 |

|---|---|---|---|---|---|

| Fexuprazan | Moksha8 | 멕시코 | USD 44,419,106 | 2020.01 | 현지 허가권, 판매권리 |

| EMS | 브라질 | USD 72,577,426 | 2020.08 | 현지 허가권, 판매권리 |

|

| Shanghai Haini | 중국 | USD 339,546,110 | 2021.03 | 현지 허가권, 판매권리 |

|

| Neurogastrx | 미국, 캐나다 | USD 430,000,000 (지분 13.5% + 로열티 별도) |

2021.06 | 현지 허가권, 판매권리 |

|

| Biopas | 콜롬비아, 페루에콰도르, 칠레 | USD 29,260,356 | 2021.06 | 현지 허가권, 판매권리 |

|

| Aghrass | 사우디아라비아, 아랍에미리트, 쿠웨이트, 바레인, 오만, 카타르 | USD 82,973,789 | 2021.10 | 현지 허가권, 판매권리 |

1) 계약상대 : Moksha8

| 품목명 | Fexuprazan |

| 계약상대방 | Moksha8 (멕시코) |

| 대상지역 | 멕시코 |

| 계약체결일자 | 2020.01.22 |

| 계약금액 | $44,419,106 |

| 계약의 목적 및 내용 | 현지 허가권, 판매권리 |

2) 계약상대 : EMS

| 품목명 | Fexuprazan |

| 계약상대방 | EMS (브라질) |

| 대상지역 | 브라질 |

| 계약체결일자 | 2020.08.13 |

| 계약금액 | $72,577,426 |

| 계약의 목적 및 내용 | 현지 허가권, 판매권리 |

3) 계약상대 : Shanghai Haini

| 품목명 | Fexuprazan |

| 계약상대방 | Shanghai Haini Pharmaceutical (중국) |

| 대상지역 | 중국 |

| 계약체결일자 | 2021.03.17 |

| 계약금액 | USD 339,546,110 |

| 계약의 목적 및 내용 | 현지 허가권, 판매권리 |

4) 계약상대 : Neurogastrx, Inc.

| 품목명 | Fexuprazan |

| 계약상대방 | Neurogastrx, Inc.(미국) |

| 대상지역 | 미국, 캐나다 |

| 계약체결일자 | 2021.06.08 |

| 계약금액 | USD 430,000,000 (지분 13.5% + 로열티 별도) |

| 계약의 목적 및 내용 | 현지 허가권, 판매권리 |

5) 계약상대 : Pharma Consulting Group S.A. (BIOPAS)

| 품목명 | Fexuprazan |

| 계약상대방 | Pharma Consulting Group S.A. (BIOPAS) |

| 대상지역 | 콜롬비아, 에콰도르, 페루, 칠레 |

| 계약체결일자 | 2021.06.23 |

| 계약금액 | USD 29,260,356 |

| 계약의 목적 및 내용 | 현지 허가권, 판매권리 |

6) 계약상대 : Aghrass Healthcare Limited (Aghrass)

| 품목명 | Fexuprazan |

| 계약상대방 | Aghrass Healthcare Limited |

| 대상지역 | 사우디아라비아, 아랍에미리트, 쿠웨이트, 바레인, 오만, 카타르 |

| 계약체결일자 | 2021.10.14 |

| 계약금액 | USD 82,973,789 |

| 계약의 목적 및 내용 | 현지 허가권, 판매권리 |

(3) 주요 공동개발

| 품목 | 계약상대방 | 대상지역 | 계약 체결일 |

진행단계 |

| HL036 | 한올바이오파마㈜ | 공동연구개발 (전세계 사업권 공동 소유) |

2016.03 |

임상 3상(미국) 임상 3상(중국) |

| HL186/187 | 한올바이오파마㈜ | 공동연구개발 (연구개발결과물 및 지식재산권 공동 소유) |

2016.09 | HL186 물질탐색 HL187 전임상 |

| DWRX2003 | 대웅테라퓨틱스 | 공동연구개발 | 2020.05 | 임상 2상(인니) |

| Enavogliflozin | ㈜온코크로스 | 공동연구개발 | 2021.03 | 전임상 전단계 |

| Enavogliflozin | 대웅테라퓨틱스 | 기술이전 | 2021.10 | 전임상 |

| 항진균제 | 대웅테라퓨틱스 | 기술이전 | 2019.08 | 전임상 |

| DWN12088 | ㈜온코크로스 | 공동연구개발 | 2021.03 | 전임상 전단계 |

| DWN12088 | ㈜대웅테라퓨틱스 | 공동연구개발 | 2020.12 | 전임상 전단계 |

| DWJ808S004 | 디앤디파마텍 | 공동연구개발 | 2021.06 | 제제연구 |

| DWJ808S009 | KB바이오메드 | 공동연구개발 | 2022.03 | 제제연구 |

1) 품목: HL036 (성분명: tanfanercept)

| 계약상대방 | 한올바이오파마㈜ |

| 계약내용 | 안구건조증치료 바이오신약 HL036의 전세계 사업권 공동소유 |

| 계약조건 | 1. 한국 임상1상 IND 승인 이후 투자되는 연구개발비를 50:50으로 부담 2. 공동연구결과물에 대한 특허는 양사 공동 소유 3. 제3자에게 라이센싱 아웃하여 받게되는 기술료 및 로열티 등의 수익은 양 당사자가 50:50으로 배분 |

| 대상기술 | 안구건조증치료 바이오신약 HL036 |

| 개발진행경과 |

- 2017년 9월: Harbour BioMed와 중국지역 라이선스 아웃 계약 - 2018년 10월: 임상2상 시험 결과 발표 (OIS학회, 미국 시카고) - 2019년 4월: 임상2상 시험 결과 포스터발표 (ARVO 2019, 캐나다 벤쿠버) - 2019년 10월: 임상2상 시험 결과 발표 (AAO 2019, 미국 샌프란시스코) - 2019년 10월: 중국 임상 2상 완료 - 2019년 3월: 임상3상 진행 (미국) |

|

기타사항 |

- |

2) 품목: HL186/187

| 계약상대방 | 한올바이오파마㈜ |

| 계약내용 | 면역항암항체 신약개발 공동연구개발 |

| 계약조건 |

1. 공동연구개발과 관련된 모든 연구개발비를 50:50으로 부담 |

| 대상기술 | 면역항암항체 바이오신약 |

| 개발진행경과 | - HL186: Candidate 항체 도출을 위한 동물모델 효능 및 특성 분석 진행 중 - HL187: Lead 항체 도출 완료 후 전임상 진행 중 |

|

기타사항 |

- |

3) 품목: DWRX2003

| 계약상대방 | ㈜대웅테라퓨틱스 |

| 계약내용 | COVID19 치료제 공동연구개발 |

| 계약조건 | 1. 공동연구개발과 관련된 모든 연구개발비를 50:50으로 부담 2. 공동연구결과물에 대한 특허는 양사 공동 소유 3. 제3자에게 라이센싱 아웃하여 받게 되는 기술료 및 로열티 등의 수익은 양 당사자가 50:50으로 배분 |

| 대상기술 | Main 기전을 통한 COVID19 바이러스의 저해 외에 추가 기전을 통한 COVID19 증상개선도 가능, one shot으로 치료 가능한 depot 제제 COVID19 치료제 |

| 개발진행경과 | 임상 2상(인니) |

| 기타사항 | - |

4) 품목: 항진균제

| 계약상대방 | ㈜대웅테라퓨틱스 |

| 계약내용 | 항진균제 기술이전 |

| 계약조건 | 양사 합의에 의해 비공개 |

| 대상기술 | 항진균제 및 살진균제 관련 특허 양도 |

| 개발진행경과 | - |

| 기타사항 | - |

5) 품목: Enavogliflozin

| 계약상대방 | ㈜온코크로스 |

| 계약내용 | Enavogliflozin 신규적응증 발굴 공동연구 |

| 계약조건 | 양사합의에 의해 계약규모 미공개 |

| 대상기술 | 당뇨병치료제 Enavogliflozin |

| 개발진행경과 | 전임상 전단계 |

| 기타사항 | - |

6) 품목: Enavogliflozin

| 계약상대방 | ㈜대웅테라퓨틱스 |

| 계약내용 | Enavogliflozin 안과질환 적응증 (점안제 및 안과용제) |

| 계약조건 | 양사합의에 의해 계약규모 미공개 |

| 대상기술 | 당뇨병치료제 Enavogliflozin |

| 개발진행경과 | 전임상 전단계 |

| 기타사항 | - |

7) 품목: DWN12088

| 계약상대방 | ㈜온코크로스 |

| 계약내용 | DWN12088 신규적응증 발굴 공동연구 |

| 계약조건 | 양사 합의에 의해 비공개 |

| 대상기술 | 특발성 폐섬유증 치료제 DWN12088 |

| 개발진행경과 | 전임상 전단계 |

| 기타사항 | - |

8) 품목: DWN12088

| 계약상대방 | ㈜대웅테라퓨틱스 |

| 계약내용 | DWN12088 서방형 데포제형 및 신규적응증 제품 개발 |

| 계약조건 | 양사합의에 의해 계약규모 미공개 |

| 대상기술 | 특발성 폐섬유증 치료제 DWN12088 |

| 개발진행경과 | 전임상 전단계 |

| 기타사항 | - |

9) 품목: DWJ808S004

| 계약상대방 | 디앤디파마텍 |

| 계약내용 | DWJ808S004 경구용 펩타이드단백질 공동개발연구 |

| 계약조건 | 양사합의에 의해 계약규모 미공개 |

| 대상기술 | 펩타이드 단백질 성분을 경구용 의약품으로 변환시켜주는 독자적인 플랫폼 기술 |

| 개발진행경과 | - |

| 기타사항 | - |

10) 품목: DWJ808S009

| 계약상대방 | KB바이오메드 |

| 계약내용 | DWJ808S009 경구화 펩타이드 공동개발연구 |

| 계약조건 | 양사합의에 의해 계약규모 미공개 |

| 대상기술 | 펩타이드 성분 경구화를 위한 혁신 플랫폼 기술 |

| 개발진행경과 | - |

| 기타사항 | - |

(4) 주요 라이선스인 (License-in) 계약

| 제품명 | 제품유형 | 질환분야 | 개발단계 | 대상기관명 | 계약시점 |

|---|---|---|---|---|---|

| DWP305401 | 펩타이드 신약 | 궤양성 대장염 | 임상 2상 | 브릿지바이오 테라퓨틱스주식회사 |

2018.12 |

| Enavogliflozin |

합성 신약 |

제2형 당뇨병 |

NDA 승인 (국내) |

㈜녹십자 |

2016.05 |

1) 품목 : DWP305401

| 계약상대방 | 브릿지바이오타레퓨틱스(주) (한국) |

| 계약내용 | 대웅제약은 한국, 중국, 일본과 동남아시아를 포함한 총 22개 지역에서 BBT-401의 허가 및 사업권리와 함께 전세계 독점 생산/공급권을 확보함. |

| 대상지역 | 한국, 중국, 일본 및 동남아시아 포함 총 22개 지역 |

| 계약기간 | 계약체결일: 2018. 12. 18. 계약종료일: 비공개 |

| 총계약금액 | 미화 4천만 달러 |

| 지급금액 | 양사 합의에 의해 미공개 |

| 계약조건 | 양사 합의에 의해 미공개 |

| 회계처리방법 | 무형자산(독점판매권) |

| 대상기술 | DWP305401은 인체의 면역기능에 관여하는 단백질 '펠리노-1 (Pellino-1)'의 기능을 조절하는 최초의 펠리노-1 저해제로서, 계열 최초 신약 (First-in-Class) 후보물질로 주목받고 있으며, 2018년 10월 미국 임상 1상을 성공적으로 완료, 임상 2상시험을 수행중임. |

| 개발진행경과 | 다국가(한국, 미국, 뉴질랜드, 폴란드, 우크라이나) 임상2a 진행 중 |

| 기타사항 | - |

2) 품목 : Enavogliflozin

| 계약상대방 | ㈜녹십자 |

| 계약내용 | 대웅제약은 전세계를 대상으로 SGLT-2 inhibitor 에 대한 전용실시권을 확보함 |

| 대상지역 | 전세계 |

| 계약기간 | 비공개 |

| 총계약금액 | 양사 합의에 의해 계약규모 미공개 |

| 지급금액 | 양사 합의에 의해 미공개 |

| 계약조건 | 양사 합의에 의해 미공개 |

| 회계처리방법 | - |

| 대상기술 | SGLT-2 inhibitor 에 대한 전용실시권 |

| 개발진행경과 | 국내 품목허가 신청 (한국, 2022.03) |

| 기타사항 | 2020 ICDM(2020 International Congress of Diabetes and Metabolism) 임상 2상 결과 발표 |

(5) 주요 판매계약

- 당사의 주요판매 계약은 라이선스, 코프로모션, 제조위수탁 등으로 구분됩니다. 상세현황은 상세표를 참조해 주시기 바랍니다.

| ※상세 현황은 '상세표-4. 주요 판매계약' 참조 |

2. 연구개발 활동

(1) 연구개발활동의 개요

동사는 혁신신약으로 소화기질환, 대사질환, 섬유증, 자가면역질환, 암 치료제등을 연구하고 있으며, 개량신약으로 경구용 서방제제, 다성분 복합제뿐 아니라, 장기지속형주사제, 마이크로니들패치, 새로운 투여경로변경 제제등의 플랫폼 기술 기반의 다양한 파이프라인을 연구하고 있습니다.

C&D기획조정실을 통한 Connected Collaboration & Development 강화로 미래 신규사업 진출을 도모하고 있습니다.

(2) 연구개발 담당조직

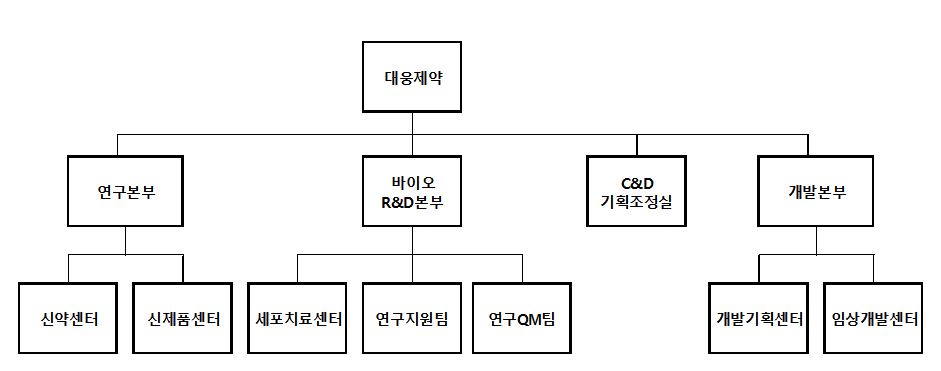

1) 연구개발 조직 개요

동사의 연구조직은 신약센터, 제제연구의 신제품센터, 세포치료센터, C&D 기획조정실로 구성되어 있습니다.

<연구개발 조직 구성>

| 연구개발 조직 |

|---|

| 신약센터 |

| 신제품센터 |

| 세포치료센터 |

| 연구지원팀 |

| 연구QM팀 |

| C&D기획조정실 |

| 개발본부 |

<조직도>

|

|

연구개발부문 조직도(2022.12) |

2) 연구개발 인력 현황

동사는 박사급 99명, 석사급 220명 등 총 379명의 연구인력을 보유하고 있습니다.

3) 핵심 연구인력

동사의 핵심 연구인력은 다음과 같습니다.

<핵심 연구인력 현황>

| 직 위 | 성 명 | 담당업무 | 주요 경력 |

|---|---|---|---|

| 센터장 | 박준석 | 신약센터 총괄 | 서울대학교 약학 박사 (2007) 대웅제약 신약연구실 Project Leader (2004-2015) 대웅제약 이중표적사업팀 팀장 (2015~2016) 대웅제약 신약탐색팀 팀장 (2017-2018) 대웅제약 신약센터 센터장 (2018~) |

| 센터장 | 김관영 | 신제품센터 총괄 | 서울대학교 약학 학사 (2003) 서울대학교 약학 석사 (2005) 동아제약 제품연구소 과장 (2005-2011) SK케미칼 제제팀 경구 Project Leader (2011-2017) 대웅제약 신제품센터 특화제제제팀 팀장 (2017-2018) 대웅제약 신제품센터 센터장 (2018~) |

(3) 연구개발비용

동사의 최근 3년간 연구개발비용은 다음과 같습니다.

동사는 연구 단계에 대한 지출은 발생시점에서 비용으로 인식하며, 요건을 충족한 일부 비용에 대해서 연구개발비로 자산화하고 있습니다.

| (단위 :천원) |

| 구 분 | 제21기 | 제20기 | 제19기 | |

|---|---|---|---|---|

| 비용의 성격별 분류 |

원재료비 | 29,624,836 | 23,937,293 | 22,277,297 |

| 위탁용역비 | 76,617,109 | 67,060,628 | 44,315,639 | |

| 인건비 | 29,753,871 | 22,993,696 | 21,159,843 | |

| 감가상각비 | 9,618,027 | 9,525,803 | 9,454,154 | |

| 기타 | 55,742,208 | 52,353,809 | 47,331,438 | |

| 연구개발비용 합계 | 201,356,051 | 175,871,229 | 144,538,371 | |

| (정부보조금) | (769,219) | (8,569,977) | (1,051,164) | |

| 보조금 차감 후 금액 | 200,586,832 | 167,301,252 | 143,487,207 | |

| 회계처리 내역 |

판매비와 관리비 | 139,290,731 | 111,236,808 | 104,973,664 |

| 제조경비 | 23,806,448 | 20,313,144 | 20,165,457 | |

| 개발비(무형자산) | 37,489,653 | 35,751,299 | 18,348,086 | |

| 회계처리금액 계 | 200,586,832 | 167,301,251 | 143,487,207 | |

| 연구개발비 / 매출액 비율 [연구개발비용합계÷당기매출액×100] |

17.34% | 16.67% | 15.30% | |

주1) 연구개발비/매출액 비율은 정부보조금을 포함한 금액을 기준으로 하여 계산된 비율입니다.

(4) 연구개발실적

1) 연구개발 진행 현황 및 향후계획

공시서류 작성기준일 현재 동사가 연구개발 진행 중인 신약[개량신약, 복제약(시밀러) 등 포함]의 현황은 다음과 같습니다.

<연구개발 진행 총괄표>

| 구 분 | 품 목 | 적응증 | 연구시작일 | 현재 진행단계 | 비 고 | ||

|---|---|---|---|---|---|---|---|

| 단계(국가) | 승인일 | ||||||

| 화학 합성 |

신약 | Fexuprazan | 위식도역류질환 | 2008년 | 출시(국내) | 2022년 | - |

| Enavogliflozin | 제2형당뇨병 | 2016년 | NDA 신청(한국) | - | 라이선스인 | ||

| DWP305401 | 궤양성대장염 | 2018년 | 임상2상(다국가) | 2018년 | 공동개발 | ||

| Bersiporocin DWN12088 |

특발성 폐섬유증 | 2013년 | 임상2상 승인 (다국가) |

- | 공동연구 | ||

| 켈로이드 | 2022년 | 임상 1상 준비중 | - | - | |||

| DWP306001 | 비만 | 2020년 | 임상2상 준비중 (한국) |

- | - | ||

| DWP213388 | 자가면역질환 | 2015년 | 임상1상 승인 (미국) |

2022년 | - | ||

| DWP212525 | 자가면역질환 | 2015년 | 전임상 | - | - | ||

| DWRX2003 | 감염병 치료제 | 2020년 | 전임상 | 2023년 | 공동연구 | ||

| 개량신약 /제네릭 |

DWJ1451 | 고혈압고지혈 | 2018년 | 임상 3상(한국) | 2019년 | - | |

| 장기지속형주사제 | 전립선암, 자궁근종, 성조숙증 |

2013년 | 임상시험약 생산 | - | 글로벌향과제 (미국/일본) |

||

| 베믈리버 | 항바이러스 | 2021년 | 허가(한국) | - | - | ||

| 크레젯 저용량 | 고혈압고지혈 | 2021년 | 허가(한국) | - | - | ||

| 마시미트 | 폐동맥고혈압 | 2021년 | 허가(한국) | - | - | ||

| 몬테비잘 | 알레르기 비염 | 2021년 | 임상(한국) | - | - | ||

1. 품목 : Fexuprazan

| 구 분 | 합성신약 |

| 적응증 | 위식도역류질환, 위식도역류질환의 유지요법, NSAIDs로 인한 궤양 예방 등 |

| 작용기전 | APA (Acid Pump Antagonist) |

| 제품의특성 | PPI 약물 대비 빠른 onset time, 긴 반감기로 야간까지 우수한 산분비 억제력 발휘, 복용편의성 확보 |

| 진행경과 | 한국 출시 (2022.07) |

| 경쟁제품 | Tegoprazane (CJ, 2019년 2월 발매), Vonoprazan (Takeda, 2019년 4월 시판허가) |

| 관련논문등 | APNM 2018 임상결과 발표 |

| 시장규모 | 2021년 위궤양 치료제 시장 규모는 $40B 예상 (GBI Research) |

| 정부보조금 | 범부처전주기신약개발사업단으로부터 임상 2상 마일스톤으로 정부출연금 약 19억원을 지원 받음 |

| 기타사항 | 수출계약: 멕시코, 브라질, 중, 중남미 4개국, 중동 6개국 기술이전계약: 미국 해외 품목허가: 필리핀 (22년 11월), 에콰도르 (23년 1월), 이외 NDA 제출을 완료한 국가 총 9개국 (멕시코, 브라질, 베트남, 사우디아라비아, 인도네시아, 칠레, 콜롬비아, 태국, 페루) |

2. 품목 : Enavogliflozin

| 구 분 | 합성신약 |

| 적응증 | 제2형 당뇨병 |

| 작용기전 | SGLT2 inhibitor |

| 제품의특성 | 경쟁물질 대비 적은 유효용량, 우월한 혈당강하효과, 효과 지속능 및 낮은 감염 부작용 |

| 진행경과 | 국내 품목허가 신청 (2022.03), 중국 임상3상 승인(2022.02) |

| 향후계획 | 2023년 국내 발매 |

| 경쟁제품 | Dapagliflozin (BMS/AZN, 출시), Canagliflozin (J&J/MTPC, 출시), Empagliflozin (Boehringer/Eli Lilly, 출시) |

| 관련논문등 | 2020 ICDM(2020 International Congress of Diabetes and Metabolism) 임상 3상 결과 발표 |

| 시장규모 | 2022년 당뇨병 치료제 시장 규모는 $31.5B 예상 (Datamonitor) |

| 기타사항 | - Line extension : [복합제] 엔블로멧정 (0.3/1000밀리그램) |

3. 품목 : DWP305401

| 구 분 | 펩타이드 신약 |

| 적응증 | 궤양성 대장염 |

| 작용기전 | Pellino-1 inhibitor |

| 제품의특성 | 세계 최초의 fellino-1 저해제, 체내에 대장에만 한정적으로 분포하는 우수한 안전성 |

| 진행경과 | 중국 임상1상 투약 개시 (2021.10), 다국가 임상 2a상 중.고용량 임상대상자기관방문 완료 (2022.07) |

| 향후계획 | 2023년 임상 2/3상 개시 |

| 경쟁제품 | 5-ASA(1차 약제), 스테로이드(2차 약제), 엔브렐, 휴미라, 스텔라라 |

| 관련논문등 | 2019 Crohn's & Colitis Congress 임상 1상 결과 발표 |

| 시장규모 | 2022년 궤양성대장염 치료제 시장규모는 $3.6B 예상 (Decision Resources) |

| 기타사항 | 대웅제약-브릿지바이오테라퓨틱스 공동 개발 |

4. 품목 : Bersiporocin

| 구 분 | 합성신약 |

| 적응증 | 특발성 폐섬유증 |

| 작용기전 | PRS inhibitor |

| 제품의특성 | First-in class target, 선택적인 PRS 억제를 통한 콜라겐 생성 억제로 넓은 안전역 확보, SoC 약물과의 탁월한 병용효과 |

| 진행경과 | 호주 임상 1상 결과 발표, 안전성 확인 및 치료 용량 설정 근거 확보 (ATS 2021) 미국 FDA 전신피부경화증에 대한 희귀의약품 추가 지정 (2021.05.24) 유럽호흡기학회 (ERS) 비임상시험 결과 발표 (2021.09) 국내 임상 2상 승인 (2022.09) 미국 임상 2상 승인 (2022.06) 미국 FDA 신속심사 (Fast track) 개발 품목 지정 (2022.07) |

| 향후계획 | 2022년 4분기 임상 2상 환자 투약 개시 |

| 경쟁제품 | Pirfenidone, Nintedanib |

| 관련논문등 | 2021 ASN 포스터 발표, 2019 IPF Summit 포스터 발표, 2018 ACR/ARHR 포스터 발표, 2017 미국심장학회 구두발표 |

| 시장규모 | 2025년 특발성 폐섬유증 시장 규모는 $3.2B 예상 (GlobalData) |

| 정부보조금 | 범부처전주기신약개발사업단으로부터 전임상 및 해외 임상 1상 비용 지원 |

5. 품목 : Bersiporocin(주사제)

| 구 분 | 합성신약 |

| 적응증 | Keloid 및 비대성흉터 |

| 작용기전 | PRS inhibitor |

| 제품의특성 | DWN12088 주사제, First-in class target, 선택적인 PRS 억제를 통한 콜라겐 생성 억제로 넓은 안전역 확보 |

| 진행경과 | 2023년 1Q 임상 1상 IND 승인을 위한 준비중 |

| 향후계획 | 2023년 임상 1상 완료 |

| 경쟁제품 | 5-FU |

| 관련논문등 | - |

| 시장규모 | 2021년 Keloid 및 비대성흉터 치료제 시장은 $6.8B 이며, 2030년 에는 $15.7B 예상 (Acumen Research and Consulting)) |

| 정부보조금 | - |

6. 품목 : DWP213388

| 구 분 | 합성신약 |

| 적응증 | 자가면역질환 (SLE, CSU, 쇼그렌증후군, GVHD, RA, Psoriasis) |

| 작용기전 | ITK/BTK dual inhibitor |

| 제품의특성 | ITK/BTK 동시에 저해하여 약효 시너지, 넓은 안전역 확보, 선택성 확보로 부작용 최소화 |

| 진행경과 | 전임상 (임상 1상 허가용 전임상 시험 (GLP-Tox) 투여 완료) 미국 임상1상 승인 (2022.08) |

| 향후계획 | 2022년 11월 투약 개시(미국) |

| 경쟁제품 | Anifrolumab (Astrazeneca, 출시), Omalizumab (Novartis, 출시), Remibrutinib (Novartis, 임상 3상), Tofacitinib (Pfizer, 출시) |

| 관련논문등 | 2018년 ACR 포스터 발표 2019 미국혈액학회 (ASH) 포스터 발표 (12월) |

| 시장규모 | 2017년 전신성홍반성루푸스(SLE)시장규모 $1.87 B(global data) 2017년 만성자발성두드러기(CSU)시장규모 $ 1.07 B (Businesswire market) 2020년 RA 시장 규모는 $20.0B (global data) |

| 기타사항 | - |

7. 품목 : DWP212525

| 구 분 | 합성신약 |

| 적응증 | 자가면역질환(천포창, 아토피 피부염, 류마티스 관절염 등) |

| 작용기전 | JAK3/TFK dual inhibitor |

| 제품의특성 | 이중표적 억제기전으로 강력한 치료효과, 선택성 확보로 기전 기반 부작용 최소화 |

| 진행경과 | 전임상 완료 (임상 1상 허가용 전임상 시험 (GLP-Tox)) 임상1상 IND 준비중 2021 IPPF Scientific symposium 포스터 발표 및 Poster Award 수상 |

| 향후계획 | 2023년 임상1상 IND 신청 |

| 경쟁제품 | Ritlecitinib (Pfizer, 임상3상) Rilzabrutinib (Sanofi / Principia Biopharma, Primary endpoint 미충족) |

| 관련논문등 | 2019 미국류마티스 학회 (ACR/ARHR) 포스터 발표 (11월) 2021 IPPF Scientific symposium 포스터 발표 |

| 시장규모 | 희귀피부질환치료제 시장규모 2017년 13억$(1조 3천억원), 2024년 60억$ 예상 천포창(Pemphigus vulgaris) 치료제 시장규모 2017년 1천 5백만$ (150억원) |

| 기타사항 | 한국보건산업진흥원 주관 감염병 예방치료 기술개발사업으로 선정되어 전임상 비용 지원 (2021) 농림축산식품부 주관 반려동물 전주기 산업화 기술개발 사업 선정 (2022) |

8. 품목 : DWP306001

| 구 분 | 신규 복합제 |

| 적응증 | 비만 |

| 작용기전 | SGLT2 inhibitor + Appetite suppressant |

| 제품의특성 | 기전상 체중감소 및 안전성 시너지 조합 가능 |

| 진행경과 | 임상 2상 준비중 (한국) |

| 향후계획 | 2023년 임상 2상 개시 |

| 경쟁제품 | 삭센다, 큐시미아, 디에타민, 휴터민 |

| 관련논문등 | - |

| 시장규모 | 국내 비만치료제 시장 약 1,342억원 (2019년 IQVIA) |

| 정부보조금 | - |

9. 품목 : DWRX2003

| 구 분 | 약물재창출 |

| 적응증 | 감염병 치료제 |

| 작용기전 | SKP2 저해를 통한 세포의 자가포식 작용 활성화(추가 기전 : TMEM16A Antagonist으로서 호흡곤란 개선, STAT3 인산화 저해 통한 염증성 폐합병증 개선) |

| 제품의특성 | Main 기전을 통한 바이러스 저해, one shot으로 치료 가능한 depot 제제 |

| 진행경과 | 전임상 |

| 향후계획 | 23년 전임상시험 결과 확보, 24년 임상 진입 |

| 경쟁제품 | - |