|

|

대표이사등의 확인_22년 기말 |

사 업 보 고 서

(제 5 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023년 3월 8일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 효성첨단소재 주식회사 |

| 대 표 이 사 : | 이 건 종 |

| 본 점 소 재 지 : | 서울특별시 마포구 마포대로 119(공덕동) |

| (전 화) 02-707-7000 | |

| (홈페이지) http://www.hyosungadvancedmaterials.com | |

| 작 성 책 임 자 : | (직 책) 담당임원 (성 명) 임 석 주 |

| (전 화) 02-707-7413 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인_22년 기말 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

효성첨단소재 주식회사의 연결대상 종속회사는 보고서 작성기준일(2022.12.31) 현재 효성첨단소재(주)를 제외하고 14개사이며, 주요종속회사는 9개사입니다. 연결대상 종속회사의 현황 및 변동내용은 아래와 같습니다.

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 16 | 1 | 3 | 14 | 9 |

| 합계 | 16 | 1 | 3 | 14 | 9 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

- 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Hyosung Carbon Materials (Jiangsu) Co., Ltd. | 신규설립 |

| - | - | |

| 연결 제외 |

Global Safety Textiles U.S. Holdings, Inc. | 합병으로 인한 청산 |

| Global Safety Textiles LLC | 합병으로 인한 청산 | |

| GST Automotive Safety Poland Sp.z.oo | 청산 |

나. 회사의 법적ㆍ상업적 명칭

지배회사의 명칭은 '효성첨단소재 주식회사'이며, 영문명은 'HYOSUNG ADVANCED MATERIALS CORPORATION'입니다.

다. 설립일자 및 존속기간

지배회사는 2018년 6월 4일에 설립되었고, 2018년 7월 13일에 유가증권시장에 상장되어 매매가 개시되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

- 주 소 : 서울시 마포구 마포대로 119(공덕동)

- 전화번호 : 02-707-7000

- 홈페이지 : http://http://www.hyosungadvancedmaterials.com

마. 중소기업 해당 여부

지배회사는 본 보고서 제출일 현재 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다.

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

당사 및 해외종속회사의 주요 사업은 제품 및 제조공정의 특징, 시장 및 판매방법의 특징 등에 따라 산업자재 및 섬유 그리고 기타부문으로 구분할 수 있습니다. 산업자재의 주요 제품으로는 타이어 제조에 필수적인 타이어보강재, 자동차 안전벨트용 원사, 에어백용 원사 및 직물, 자동차용 카페트와 상업용 카페트가 있으며, 또한 기술집약적 고부가가치 신소재인 아라미드 섬유와 탄소섬유가 있습니다. 주요 고객은 한국타이어, 금호타이어, 굿이어 등이 있습니다. 섬유부문에는 고부가가치, 고기능성 섬유소재인 스판덱스와 폴리에스터 원사 제품이 있습니다. 기타부문에는 나일론필름 제품이 있습니다. 당기말 기준 산업자재는 전체 매출액의 82%를, 섬유부문은 14%, 기타부문은 4%를 구성하고 있습니다.

※ 사업부문에 대한 보다 상세한 내용은 동 공시서류의 '가.연결대상 종속회사 개황'과 'Ⅱ.사업의 내용'을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가 증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2020-04-09 | 회사채 | A | 한국신용평가 | 본평가 |

| 2020-04-09 | 기업어음 | A2 | 한국신용평가 | 본평가 |

| 2020-04-17 | 회사채 | A | NICE신용평가 | 본평가 |

| 2020-04-17 | 기업어음 | A2 | NICE신용평가 | 본평가 |

| 2020-05-13 | 회사채 | A+ | 한국신용평가 | 정기평가 |

| 2020-06-12 | 회사채 | A+ | NICE신용평가 | 정기평가 |

| 2020-12-15 | 기업어음 | A2 | 한국신용평가 | 정기평가 |

| 2020-12-18 | 기업어음 | A2 | NICE신용평가 | 정기평가 |

| 2021-02-18 | 회사채 | A | 한국신용평가 | 본평가 |

| 2021-02-18 | 회사채 | A | NICE신용평가 | 본평가 |

| 2021-05-27 | 회사채 | A | 한국신용평가 | 본평가 |

| 2021-05-27 | 기업어음 | A2 | 한국신용평가 | 본평가 |

| 2021-06-24 | 회사채 | A | NICE신용평가 | 본평가 |

| 2021-06-24 | 기업어음 | A2 | NICE신용평가 | 본평가 |

| 2021-06-24 | 회사채 | A+ | NICE신용평가 | 본평가 |

| 2021-06-29 | 회사채 | A+ | 한국신용평가 | 본평가 |

| 2021-12-07 | 회사채 | A | NICE신용평가 | 수시평가 |

| 2021-12-07 | 기업어음 | A2 | NICE신용평가 | 정기평가 |

| 2021-12-22 | 기업어음 | A2 | 한국신용평가 | 정기평가 |

| 2022-05-30 | 회사채 | A | 한국신용평가 | 정기평가 |

| 2022-05-30 | 기업어음 | A2 | 한국신용평가 | 본평가 |

| 2022-06-13 | 회사채 | A+ | NICE신용평가 | 정기평가 |

| 2022-06-13 | 회사채 | A | NICE신용평가 | 정기평가 |

| 2022-06-13 | 기업어음 | A2 | NICE신용평가 | 본평가 |

| 2022-06-28 | 회사채 | A+ | 한국신용평가 | 정기평가 |

| 2022-12-16 | 기업어음 | A2 | 한국신용평가 | 정기평가 |

| 2022-12-21 | 기업어음 | A2 | NICE신용평가 | 정기평가 |

※ 상기 회사채 신용평가(A+)는 인적분할 시 (주)효성으로부터 당사로 이관된 무보증 사채의 신용등급으로서, 존속 및 신설법인의 상호 연대보증부 회사채 신용등급입 니다.

※ 상기 회사채 신용평가(A)는 당사 무보증사채에 대한 한국신용평가 및 NICE신용

평가의 등급입니다.

※ 2021년 12월 7일 NICE신용평가에서 진행한 회사채 수시평가는 회사채 등급

Outlook 상향 되었습니다.(기존 A / Stable → 변경 A / Positive)

※ 2022년 5월 30일 한국신용평가에서 진행한 회사채 정기평가에서 회사채 등급

Outlook이 상향되었습니다.(기존 A / Stable → 변경 A / Positive)

※ 당사가 과거 3년간 신용평가를 받은 평가사의 평가 범위는 각사 회사채의 경우

AAA,AA,A,BBB,BB,B,CCC,CC,C,D의 10단계이며(AA에서 B까지는등급 내

상대적 위치에 따라 +, - 를 부여할 수 있음), 기업어음은 A1,A2,A3,B,C,D의 6단

계(A2에서 B까지는 상대적 우열정도에 따라 +, - 를 부여할 수 있음) 입니다.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2018년 07월 13일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

지배회사 및 주요종속회사의 연혁은 다음과 같습니다.

가. 본점소재지 및 그 변경

[지배회사의 내용]

서울특별시 마포구 마포대로 119(공덕동) (변경사항 없음)

나. 경영진 및 감사의 중요한 변동

[지배회사의 내용]

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 04월 27일 | 임시주총 | 사내이사(대표이사) 황정모 사내이사 김승한 사외이사(감사위원) 김동건 사외이사(감사위원) 한인구 사외이사(감사위원) 이상엽 |

- | - |

| 2020년 03월 19일 | 정기주총 | - | 사내이사(대표이사) 황정모 사내이사 김승한 사외이사(감사위원) 김동건 사외이사(감사위원) 한인구 사외이사(감사위원) 이상엽 |

- |

| 2022년 03월 17일 | 정기주총 | 사내이사(대표이사) 이건종 사내이사 조현상 |

사내이사 김승한 사외이사(감사위원) 김동건 사외이사(감사위원) 한인구 사외이사(감사위원) 이상엽 |

사내이사(대표이사) 황정모 |

| 2023년 03월 16일 | 정기주총 | 사내이사 조용수 사내이사 최송주 |

- | - |

- 2018년 6월 1일 개최된 효성첨단소재(주) 창립이사회에서 황정모 대표이사, 김승한 사내이사 및 김동건, 한인구, 이상엽 사외이사가 선임되었습니다. (관련공시 : 2018.04.27. 회사분할 승인 관련 임시주주총회에서 효성첨단소재(주) 이사 선임 승인)

※ 상기 이사 등기일은 2018년 6월 4일입니다.

- 2020년 3월 19일 개최된 제2기 정기주주총회에서 황정모, 김승한 사내이사와 김동건, 한인구, 이상엽 사외이사(감사위원)가 재선임되었습니다.

- 2022년 3월 17일 개최된 제4기 정기주주총회에서 이건종, 조현상 사내이사가 선임되었으며, 김승한 사내이사, 한인구, 김동건, 이상엽 사외이사(감사위원)가 재선임 되었습니다.

- 2022년 3월 18일 황정모 사내이사가 임기만료로 퇴임하였습니다.

- 2022년 3월 19일 이사회에서 이건종 사내이사가 대표이사로 선임되었습니다.

- 제5기 정기주주총회(2023년 3월 16일)에서 사내이사 선임안건이 상정될 예정이며,부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

- 2023년 3월 16일 이건종 사내이사(대표이사)와 김승한 사내이사가 일신상의 사유로 임기만료 전 사임할 예정입니다.

- 2023년 3월 18일 대표이사 선임 호선이사회가 개최될 예정입니다.

2022년 12월 31일 현재 주요 경영진 현황은 아래와 같습니다.

| 구 분 | 성 명 | 비 고 |

|---|---|---|

|

사내이사(대표이사) |

이건종 | - |

| 사내이사 | 조현상 | - |

| 사내이사 | 김승한 | - |

| 사외이사 | 김동건 | 감사위원 |

| 한인구 | 감사위원 | |

| 이상엽 | 감사위원 |

다. 최대주주의 변동

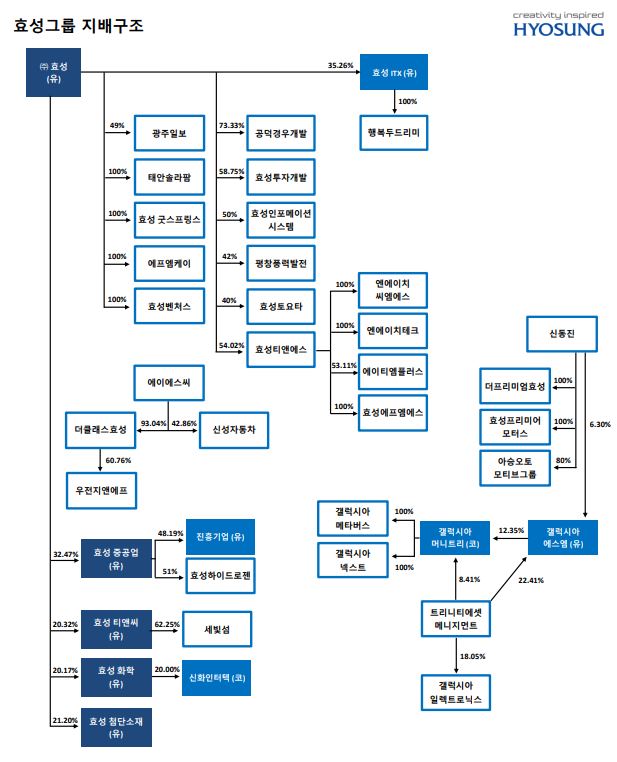

당사는 2018년 7월 13일 유가증권시장에 신규 상장되었으며, 지주회사 전환을 위한 공개매수에 따라 2018년 12월 21일자로 최대주주가 종전 조현준에서 (주)효성으로 변경되었습니다.

라. 상호의 변경 및 회사가 합병등을 한 경우 그 내용

[지배회사 및 주요종속회사의 내용]

당사는 2018년 6월 1일을 분할기일로 주식회사 효성의 산업자재 사업부문이 인적분할하여 신설되었으며, 설립 이후 상호의 변경은 없습니다.

마. 화의, 회사정리절차 및 그 밖의 내용

[지배회사 및 주요종속회사의 내용]

공시대상기간 중 지배회사 및 주요종속회사는 화의, 회사정리절차 등의 절차를 밟거나 현재 진행중인 사항이 없습니다.

바. 회사의 업종 또는 주된 사업의 변화

[지배회사 및 주요종속회사의 내용]

당사는 2018년 6월 1일을 분할기일로 주식회사 효성이 영위하는 사업 중 산업자재 사업부문이 인적분할하여 신설되었으며,설립 이후 회사의 업종 또는 주된 사업의 변화는 없습니다.

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

[지배회사의 내용]

| 사업연도 | 회사의 연혁 | 비고 |

| 2022년 | - 전주공장 탄소섬유 생산라인 3차 증설 투자 결정 (3월) - 전주공장 탄소섬유 5,6 생산라인 증설 투자 결정 (11월) - 중국 장쑤성(강소성)에 탄소섬유 생산법인 설립 결정 (11월) - 언양공장 토지, 건물 및 구축물 매각 계약 해제 (12월) |

- |

| 2021년 | - 울산공장 아라미드 증설 라인 가동(10월) - 언양공장 토지, 건물 및 구축물 일체 매각 계약 체결(9월) - 전주공장 탄소섬유 생산라인 증설 투자 결정 (5월) - 한화솔루션과 탄소섬유 장기공급계약 체결 (4월) |

- |

| 2020년 | - 대전공장 ISO 14001 인증 획득(11월) - 울산공장 아라미드 생산라인 증설 투자(5월) - 전주공장 탄소섬유 생산라인 증설 공장 가동 (3월) |

- |

| 2019년 |

- 제 56회 무역의 날 '5억불 수출의 탑' 수상(12월) - 전주공장, 탄소섬유 신규투자 협약식 개최 (8월) |

- |

| 2018년 | - 효성첨단소재㈜ 출범 (6월) | - |

[주요종속회사의 내용]

| 주요종속회사 | 회사의 연혁 | 비고 |

| Hyosung Vietnam Co., Ltd. | 2017년 베트남법인 섬유타이어코드 부문 히타치 社 2017 Pentaho Excellence Award IoT 부문 수상 2015년 스판덱스 생산설비 증설 2014년 스판덱스 생산설비 증설 2014년 Hungyen Knitting & Dteing사와 3년 장기 계약 체결 2013년 스판덱스 생산설비 증설 |

- |

| Hyosung Quang Nam Co., Ltd | 2021년 Airbag 공장 가동 2019년 타이어코드 공장 건립 2018년 광남법인 설립 |

- |

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 2016년 11월 나일론필름 2line 증설 | - |

| Hyosung Steel Cord (Qingdao) Co., Ltd. | 2017년 12월 SAW WIRE사업 중단 2015년 9월 카매트생산 투자 |

- |

| GST Global GmbH | 2014년 Airbag 생산설비 증설 2011년 효성그룹과 합병 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 제5기 (2022년말) |

제4기 (2021년말) |

제3기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 4,479,948 | 4,479,948 | 4,479,948 |

| 액면금액 | 5,000원 | 5,000원 | 5,000원 | |

| 자본금 | 22,399,740 | 22,399,740 | 22,399,740 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 22,399,740 | 22,399,740 | 22,399,740 |

※ 당사는 2018년 6월 1일을 분할기일로 주식회사 효성에서 인적분할하여 설립되었

고, 설립 후 자본금의 변동사항은 없습니다. 인적분할시 회사별 자본금 변동사항

은 아래와 같습니다.

| (단위 : 천원, 주) |

| 구분 | (주)효성 | 효성중공업(주) | 효성티앤씨(주) | 효성첨단소재(주) | 효성화학(주) |

|---|---|---|---|---|---|

| 분할전 자본금 | 175,587,275 | - | - | - | - |

| 분할후 자본금 | 68,975,755 | 46,622,740 | 21,638,410 | 22,399,740 | 15,950,630 |

| 분할전 발행주식수 | 35,117,455 | - | - | - | - |

| 분할후 발행주식수 | 13,795,151 | 9,324,548 | 4,327,682 | 4,479,948 | 3,190,126 |

| 분할전 액면가액 | 5,000원 | - | - | - | - |

| 분할후 액면가액 | 5,000원 | 5,000원 | 5,000원 | 5,000원 | 5,000원 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 종류주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 150,000,000 | 50,000,000 | 200,000,000 | 정관 제5조 및 제7조의 2 | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 4,479,948 | - | 4,479,948 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 4,479,948 | - | 4,479,948 | - | |

| Ⅴ. 자기주식수 | 11,926 | - | 11,926 | ㈜효성으로부터 인적분할로 인한 단주취득 | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 4,468,022 | - | 4,468,022 | - | |

| ※ 자기주식수 11,926주는 분할존속법인인 ㈜효성에서 인적분할하여 2018년 7월 13일 유가증권시장에 재상장 시 발생한 단주를 자기주식으로 취득한 것임. ※ 취득근거: 상법 제341조의2(특정목적에 의한 자기주식의 취득) 회사는 단주의 처리를 위하여 필요한 경우 자기주식을 취득할 수 있다. |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 종류주식 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 종류주식 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 종류주식 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 종류주식 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 종류주식 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 종류주식 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 종류주식 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 11,926 | - | - | - | 11,926 | - | ||

| 종류주식 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 11,926 | - | - | - | 11,926 | - | ||

| 종류주식 | - | - | - | - | - | - | |||

- 공시대상기간 중 자기주식 취득 및 처분 결정은 없습니다.

다. 종류주식 발행현황

- 해당사항 없습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 15일 | 제1기 정기주주총회 | 제8조 주권의 종류 제12조 명의개서대리인 등 제16조의 2 사채 및 신주인수권증권에 표시되어야할 권리의 전자등록 |

2019년 전자증권법 시행에 따른 변경 |

| 2021년 03월 18일 | 제3기 정기주주총회 | 제13조 기준일 제25조 이사의 임기 |

전자증권법 시행 및 상법 시행령 개정에 따른 변경 |

| 2023년 03월 16일 | 제5기 정기주주총회 | 제25조 이사의 임기 | 임기 명확화 |

※ 사업보고서에 첨부된 정관의 최근 개정일은 '21.03.18'이며, 제 5기 정기주주총회 (23.03.16 개최예정) 안건 중 상기 정관변경 안건이 포함될 예정이고, 상기 정관 변경 건이 부결되거나 수정이 발생할 경우 정정보고서를 통해 그 내용 및 사유 등 을 반영할 예정입니다.

※ 제5기 정기주주총회 정관 변경 안건 내역(예정)

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

| 제25조 (이사의 임기) ① 이사의 임기는 2년으로 한다. ② 사외이사의 재직기간은 본 회사에서 6년을 초과할 수 없으며, 본 회사 또는 계열회사에서 각각 사외이사로 재직한 기간을 합산하여 9년을 초과할 수 없다. ③ 제 1항의 임기 또는 제 2항의 재직기간이 그 임기 또는 재직기간 중의 최종의 결산기에 관한 정기주주총회전에 만료될 경우에는 그 총회의 종결 시 까지 그 임기 또는 재직기간을 연장한다. |

제25조 (이사의 임기) ① 이사의 임기는 취임 후 2년 내의 최종의 결산기에 관한 정기주주총회 종결 시 까지로 한다. ② <좌동> <삭제> |

임기 명확화 |

| 부칙 제1조(시행일) ① 본 정관은 2021년 3월 18일부터 시행한다. |

부칙 제1조(시행일) ① 본 정관은 2023년 3월 16일부터 시행한다. |

시행일 변경 |

II. 사업의 내용

1. 사업의 개요

당사 및 해외종속회사의 사업은 제품 및 제조공정의 특징, 시장 및 판매방법의 특징 등에 따라 산업자재, 섬유 및 기타 부문으로 구분할 수 있습니다. 당사의 연결기준 2022년 매출액은 3,841,373백만원이며, 그 중 산업자재부문 매출액은 3,794,214백만원입니다. 산업자재 부문에는 타이어보강재, 산업용 원사, 카페트, 아라미드, 탄소섬유 등이 있습니다. 타이어보강재는 타이어제조에 필수적으로 사용되며, 대표제품으로 타이어코드와 스틸코드가 있습니다. 산업용 원사는 자동차용 Seat belt, 에어백, 건축, 토목 및 일반 산업현장 등에서 광범위하게 사용되고 있습니다. 카페트는 자동차 차체 바닥에 장착되는 제품으로 내구성이 우수하고 흡음성과 차음성이 뛰어나 주행 시 소음 개선효과가 있습니다. 이외에 아라미드는 방탄소재, 자동차 고무 보강용, 산업용 등에 사용되며, 탄소섬유는 고압용기, 전선심재, 건축보강 용도로 사용되는 고부가가치 신소재 제품입니다. 섬유부문 매출액은 519,759백만원며, 고부가가치, 고기능성 섬유소재로써 주로 의류용으로 사용되는 스판덱스, 폴리에스터 원사가 있습니다. 기타부문 매출액은 163,738백만원이며, 나일론필름 및 임대부문 등이 있습니다. 나일론필름은 산소투과도가 낮고 우수한 내열성, 내한성, 내핀홀성의 특징을 지니고 있어 식품 및 의약품을 장기 보관하기에 적합합니다. 연결조정은 ▲636,338백만원입니다.

주요 원재료에는 산업자재 부문의 PET Chip, Wire rod와 섬유부문의 PTMG, MDI 그리고 기타 부문의 Nylon Chip이 있습니다. PET Chip, Wire rod의 주요 매입처에는 효성티앤씨, 청도강철, Invista가 있으며, PTMG, MDI의 주요 매입처에는 Hyosung DongNai 등이 있습니다. Nylon Chip의 주요 매입처에는 강소항력화섬 주식회사,항저우일천화학 섬유유한공사 등이 있습니다. 주요 원재료별 2022년 가격은 다음과 같습니다. PET Chip은 $0.98~1.29/kg로 유가 변동 및 시장 수급 상황 등이 가격 변동 원인입니다. Wire rod는 $750~1,150/톤으로 2022년 4분기 경기 둔화 및 철강 수요 약세로 가격 하락세입니다. PTMG는 $2,250~6,600/톤으로 다운스트림 수요 약세로 가격 하락 추세이며, MDI는 $2,100~3,100/톤으로 가격 하락세를 보이고 있습니다. Nylon Chip은 $1,767~2,123/톤이며, 원재료에 연동되어 가격이 결정됩니다.

산업자재 제품은 당사를 비롯하여 해외종속회사 Hyosung Vietnam Co., Ltd. Hyosung Quang Nam Co., Ltd, Hyosung Steel Cord (Qingdao) Co., Ltd, Hyosung Chemical Fiber (Jiaxing) Co., Ltd, Hyosung Luxembourg S.A, Global Safety Textiles GmbH, GST Automotive Safety(Changshu) Co. Ltd, GST Safety Textiles RO S.R.L 등에서 생산하고 있습니다. 주요 사업장의 위치는 울산, 대전과 베트남 Dong-Nai Province, 중국 Qingdao, Jiaxing 등입니다. 2022년 기준 생산 능력은 3,005,342백만원, 생산 실적은 2,579,102백만원으로 가동률은 85.82%입니다. 섬유부문 제품은 Hyosung Vietnam Co., Ltd, Hyosung Chemical Fiber (Jiaxing) Co., Ltd. 에서 생산하고 있습니다. 사업장의 위치는 베트남 Dong-Nai Province와 중국 Jiaxing이고, 2022년 기준 생산 능력은 586,677백만원, 생산 실적은 500,850백만원으로 가동률은 85.37%입니다. 기타부문 제품은 Hyosung Chemical Fiber (Jiaxing)Co., Ltd에서 생산하고, 사업장의 위치는 중국 Jiaxing입니다. 2022년 기준 생산능력은 146,444백만원, 생산 실적은 134,602백만원으로 가동률은 91.91%입니다.

2022년 연결 기준 매출액은 산업자재 3,794,214백만원, 섬유부문 519,759백만원,기타부문 163,738백만원, 연결조정 ▲636,338백만원입니다. 당사 및 해외종속회사별로 구분하면,당사의 별도 기준 매출액은 총 858,081백만원이고, 그 중 수출은 702,444백만원(81.9%), 내수는 155,637만원(18.1%)입니다. 주요 매출처로는 HYOSUNG VIETNAM CO., LTD.(16.02%), HYOSUNG USA INC.(15.47%) 가 있습니다. 주요종속회사 중 Hyosung Vietnam Co., Ltd.의 매출은 수출 76%, 내수 24%이며 주요 매출처는 산업자재 부문에서 HYOSUNG USA (34%), Hyosung Lux SA (14%)가 있으며, 섬유부문에서 Hyosung DongNai(16%)가 있습니다.Hyosung Quang Nam Co., Ltd은 수출 66%, 내수 34%이며, 주요 매출처는 Hyosung DongNai(15%), HYOSUNG VIETNAM (15%)가 있습니다. Hyosung Steel Cord (Qingdao) Co., Ltd.는 수출38%, 내수 62%이며,주요 매출처는 한국타이어(중국) (17%), 넥센타이어(16%)가 있습니다. 이외에도 Hyosung Chemical Fiber(Jiaxing) Co., Ltd., Hyosung Luxembourg S.A, GST Automotive Safety (Changshu) Co., Ltd. 등에서 수출 및 내수로 판매하고 있으며, 이들의 주요 매출처에는 굿이어, 컨티넨털, 미쉐린, ZF, Autoliv 등이있습니다.

이외에 당사와 해외종속회사는 영업활동과 관련된 시장위험, 신용위험, 유동성위험, 자본위험 등을 최소화하기 위한 재무관리 정책을 실시하고 있습니다. 재무 Risk관리는 본사 재무실에서 주관하며 본사 내 사업부 및 해외종속회사와 유기적인 협력을 통해 실시합니다. 재무 Risk 관리의 일환으로 당사는 외화차입금의 환율변동 위험을 회피하기 위해 선물환, 통화스왑 계약을 체결하고 있습니다. 그리고 당사는 전문 연구개발 조직을 통해 꾸준한 연구개발 활동을 하고 있으며 생산 기술 및 제품 개발에 힘쓰고 있습니다.

2. 주요 제품 및 서비스

효성첨단소재㈜의 종속회사는 14개사(지배회사 제외)이며 주요종속회사 9개사를 중심으로 '주요 제품 등의 매출', '주요 제품 등의 가격변동 추이', '가격변동 산출기준 및 가격변동 원인'을 작성하였습니다.

가. 주요 제품 등의 매출

| (단위 : 백만원, %) |

| 사업부문 | 용도 | 주요상표 등 | 생산 제품 | 제5기 (2022년 1~12월) |

제4기 (2021년 1~12월) |

제3기 (2020년 1~12월) |

|||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||||

| 산업자재 | 산업용 | ALKEX®, TANSOME® |

타이어코드, 스틸코드, 산업용원사, 카페트, 카매트, 에어백원단 및 쿠션, 탄소섬유, 아라미드 등 |

3,794,214 | 98.8% | 3,318,564 | 92.2% | 2,327,248 | 97.2% |

| 섬유 | 의류용 | CREORA, Aerocool |

스판덱스, 폴리에스터 원사 |

519,759 | 13.5% | 745,160 | 20.7% | 305,924 | 12.8% |

| 기타 | 산업용 | Filmore | 나일론필름 | 163,738 | 4.3% | 139,117 | 3.9% | 98,884 | 4.1% |

| 연결조정 | - | - | - | (636,338) | (16.6%) | (605,064) | (16.8%) | (337,433) | (14.1%) |

| 합계 | 3,841,373 | 100.0% | 3,597,777 | 100.0% | 2,394,623 | 100.0% | |||

나. 주요 제품 등의 가격변동 추이

| (단위 : $/톤, $/kg, \/kg) |

| 사업부문 | 생산제품 | 주요제품 | 제5기 (2022년 1~12월) |

제4기 (2021년 1~12월) |

제3기 (2020년 1~12월) |

|---|---|---|---|---|---|

| 산업자재 | 타이어코드, 스틸코드, 산업용원사, 카페트, 카매트, 에어백원단 및 쿠션, 탄소섬유, 아라미드 등 |

타이어코드 및 산업용원사 등 |

2,570~4,196$/톤 | 2,025~3,500$/톤 | 1,950~3,300$/톤 |

| 스틸코드 | 2,000~2,500$/톤 | 1,600~2,200$/톤 | 1,500~2,000$/톤 | ||

| 섬유 | 스판덱스원사, 폴리에스터원사 |

스판덱스원사 | 5.2~10.2$/kg | 5.70~10.85$/kg | 4.03~5.09$/kg |

| 폴리에스터원사 | 2.0~2.4 $/kg | 1.8~2.2 $/kg | 1.7~2.2 $/kg | ||

| 기타 | 필름 | 나일론필름 | 2,740~3,335$/톤 | 3,327~4,140$/톤 | 2,564~3,085$/톤 |

※ 상기 제품가격은 대표품목의 단순평균 Range 가격으로서 개별 제품들의 가격 및 변동추이와는 다를 수 있습니다.

다. 가격변동 산출기준

1) 타이어코드 및 산업용 원사 등/스틸코드

- 타이어코드 및 산업용원사 등 : 판매품목의 전체적인 판가 Range를 기재함

- 스틸코드 : 판매품목의 전체적인 판가 Range를 기재함

(2) 폴리에스터원사/스판덱스

- 폴리에스터원사 : 규격별 생산품목이 다양하여 전체 평균단가의 Range를 기재함

- 스판덱스 : 규격별 생산품목이 다양하여 전체 평균단가의 Range를 기재함

(3) 나일론필름

- 나일론필름 : 판매품목의 전체적인 판가 Range를 기재함

라. 가격변동 원인

(1) 산업자재 부문

- 환율, 원료가 변동, 시장 상황 등 다양한 외부요인에 의해 가격이 변동하였음

(2) 섬유 부문

- 시황에 따른 시장 가격 변동 및 원료가 변동분을 판가에 반영하여 가격이 변동하

였음

(3) 기타 부문

- 환율, 원료가 변동, 시장 상황 등 다양한 외부요인에 의해 가격이 변동하였음

3. 원재료 및 생산설비

지배회사 및 주요종속회사의 원재료 및 생산설비에 관한 사항은 다음과 같습니다.

가. 주요 원재료 등의 현황

| (2022년 1월~12월) (단위 : 백만원) |

| 사업부문 | 매입유형 | 주요 원재료 | 매입액 | 구체적용도 | 주요 매입처 | 비고 |

|---|---|---|---|---|---|---|

| 산업자재 | 원재료 | PET-Chip | 287,189 | 타이어코드지 생산 스틸코드 생산 Car Seat-Belt 원사 에어백 원단/쿠션 |

효성티앤씨,청도강철, |

- |

| Nylon Yarn | 104,331 | |||||

| Wire Rod | 413,423 | |||||

| 섬유 | 원재료 | PTMG | 239,301 | 스판덱스원사 생산 폴리에스터원사 생산 |

Hyosung DongNai 등 |

- |

| MDI | 27,973 | |||||

| 기타 | 원재료 | Nylon Chip | 108,436 | 나일론필름 생산 | 강소항력화섬 주식회사, 항저우일천화학 섬유유한공사 등 |

- |

※ 주요 매입처 중 효성티앤씨, Hyosung DongNai는 계열회사 입니다.

나. 주요 원재료 등의 가격변동 추이

| (단위 : $/kg, $/톤) |

| 품목 | 제5기 (2022년 1~12월) |

제4기 (2021년 1~12월) |

제3기 (2020년 1~12월) |

비고 |

|---|---|---|---|---|

| PET Chip | 0.98$/kg ~ 1.29$/kg | 0.79$/kg ~ 1.09$/kg |

0.63$/kg ~ 0.97$/kg | - |

| Wire Rod | 750$/톤 ~ 1,150$/톤 | 700$/톤 ~ 1,110$/톤 |

535$/톤 ~ 735$/톤 | - |

| PTMG | 2,250$/톤 ~ 6,600$/톤 | 2,800$/톤 ~ 7,400$/톤 | 1,600$/톤 ~ 2,800$/톤 | - |

| MDI | 2,100$/톤 ~ 3,100$/톤 | 2,400$/톤 ~ 3,200$/톤 | 1,400$/톤 ~ 3,800$/톤 | - |

| Nylon Chip | 1,767$/톤 ~ 2,123$/톤 | 2,015$/톤 ~ 2,433$/톤 | 1,602$/톤 ~ 1,790$/톤 |

- |

다. 주요 원재료 산출기준 및 가격변동 원인

(1) PET Chip : 구입실적 기준

유가 변동 및 시장 수급상황 등 복합적 요인으로 인한 변동 발생

(2) Wire Rod : B/W용 및 S/C용 구입단가

22년 4분기 경기 둔화 및 철강 수요 약세로 가격 하락.

(3) PTMG : 평균 구입가 기준

다운스트림 수요 약세에 따라 가격 하락세임

(4) MDI : 평균 구입가 기준

다운스트림 수요 약세에 따라 가격 하락세임

(5) Nylon Chip : 평균 구입가 기준

원재료인 CPL 가격에 Nylon Chip 가격 연동됨.

라. 주요 제품 생산능력

| (단위 : 백만원) |

| 사업부문 | 지배회사 및 주요종속회사 | 주요제품 | 사업장 |

제5기 1~12월) |

제4기 1~12월) |

제3기 (2020년 1~12월) |

비고 |

|---|---|---|---|---|---|---|---|

| 산업자재 |

효성첨단소재㈜ Hyosung Vietnam Co., Ltd. Hyosung Luxembourg S.A. |

타이어코드지 스틸코드 산업용원사 Bead Wire 카페트, 카매트 에어백원단 및 쿠션 등 |

울산, 대전, Dong-Nai Province, Qingdao, Jiaxing 등 |

3,005,342 | 2,355,494 | 2,134,262 | 지배회사 및 주요종속 회사 합산 |

| 섬유 | Hyosung Vietnam Co., Ltd. Hyosung Chemical Fiber (Jiaxing) Co., Ltd. |

스판덱스 원사, 폴리에스터 원사 |

Dong-Nai Province, Jiaxing |

586,677 | 743,121 | 335,305 | 주요종속 회사 합산 |

| 기타 | Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 나일론필름 | Jiaxing | 146,444 | 100,275 | 95,980 | 주요종속 회사 합산 |

※ 생산능력의 산출근거

1) 산출기준

① 각 제품별 완제품 생산가능수량*각 제품별 평균출고가격

② 연속공정을 기준으로 함(기계운영시 필요한 Loss는 제외함)

2) 산출방법

① (각 사업장별 생산기계수*시간당 생산량*1일 평균가동시간*가동일수) - 기계

운영시 필요한 Loss

② 평균가동시간 : 연속공정 생산이므로 평균가동시간은 기계 정기수리 및 정전만

제외함

※ 기타 생산능력 산출이 어려운 사업장의 경우 내부 산출근거를 기준으로 작성하였

습니다.

마. 주요 제품 생산실적

| (단위 : 백만원) |

| 사업부문 | 지배회사 및 주요종속회사 | 주요 제품 | 사업장 |

제5기 1~12월) |

제4기 1~12월) |

제3기 (2020년 1~12월) |

비고 |

|---|---|---|---|---|---|---|---|

| 산업자재 |

효성첨단소재㈜ Hyosung Vietnam Co., Ltd. Hyosung Luxembourg S.A. |

타이어코드지 스틸코드 산업용원사 Bead Wire 카페트, 카매트, 에어백원단 및 쿠션 등 |

울산, 대전, Dong-Nai Province,Qingdao, Jiaxing 등 |

2,579,102 | 2,045,997 | 1,474,299 | 지배회사 및 주요종속 회사 합산 |

| 섬유 | Hyosung Vietnam Co., Ltd. Hyosung Chemical Fiber (Jiaxing) Co., Ltd. |

스판덱스 원사, 폴리에스터 원사 |

Dong-Nai Province, Jiaxing |

500,850 | 726,483 | 260,234 | 주요종속 회사 합산 |

| 기타 | Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 나일론필름 | Jiaxing | 134,602 | 100,244 | 81,151 | 주요종속 회사 합산 |

바. 가동률

| (단위 : %) |

| 사업부문 | 지배회사 및 주요종속회사 | 주요 제품 | 사업장 |

제5기 1~12월) |

제4기 1~12월) |

제3기 (2020년 1~12월) |

비고 |

|---|---|---|---|---|---|---|---|

| 산업자재 |

효성첨단소재㈜ Hyosung Vietnam Co., Ltd. Hyosung Luxembourg S.A. |

타이어코드지 스틸코드 산업용원사 Bead Wire 카페트, 카매트 에어백원단 및 쿠션 등 |

울산, 대전, Dong-Nai Province,Qingdao, Jiaxing 등 |

85.82% | 86.86% | 69.08% | 지배회사 및 주요종속 회사합산 |

| 섬유 | Hyosung Vietnam Co., Ltd. Hyosung Chemical Fiber (Jiaxing) Co., Ltd. |

스판덱스 원사, 폴리에스터 원사 |

Dong-Nai Province, Jiaxing |

85.37% | 97.76% | 77.61% | 주요종속 회사합산 |

| 기타 | Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 나일론필름 | Jiaxing | 91.91% | 99.97% | 84.55% | 주요종속 회사합산 |

※ 가동률은 생산실적을 생산능력으로 단순히 나눈값으로 실제 법인별, 제품별 가동

률과는 차이가 발생합니다.

사. 생산설비의 현황

※ 당기말 생산설비 현황은 국제회계기준(IFRS)도입으로 사업부문별로 구분이 어려워 지배회사와 주요종속회사를 구분하여 기재하였습니다.

[지배회사의 내용]

| (단위 : 백만원) |

| 항목 | 기초 장부가액 |

당기 증감 | 당기 상각 |

당기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||

| 토지 | 101,174 | 53,058 | - | - | 154,232 | - |

| 건물 | 74,928 | 46,975 | 22,960 | 3,243 | 95,700 | - |

| 구축물 | 6,335 | 5,479 | 3,276 | 238 | 8,300 | - |

| 기계장치 | 135,329 | 72,626 | 2,353 | 28,484 | 177,118 | - |

| 차량운반구 | 120 | 15 | - | 69 | 66 | - |

| 공기구비품 | 2,263 | 1,031 | 8 | 1,024 | 2,262 | - |

| 사용권자산 | 6,552 | 5,352 | - | 3,666 | 8,238 | - |

| 건설중인자산 | 24,563 | 99,419 | 92,926 | - | 31,056 | - |

| 미착고정자산 | - | 42,012 | 41,870 | - | 142 | - |

※ 당기말 장부가액 등은 단수 차이가 발생할 수 있습니다.

[주요종속회사의 내용]

| (단위 : 백만원) |

| 항목 | 기초 장부가액 |

당기 증감 | 당기 상각 |

외화환산 으로인한 변동 |

당기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||

| 토지 | 9,194 | - | - | - | 80 |

9,274 | - |

| 건물 | 285,417 | 23,590 | - | 14,205 | 7,838 | 302,640 | - |

| 구축물 | 9,561 | 405 | - | 394 | (231) | 9,341 | - |

| 기계장치 | 479,903 | 84,514 | 2,716 | 117,648 | 12,984 | 457,037 | - |

| 차량운반구 | 2,412 | 1,524 | - | 1,072 | 49 | 2,913 | - |

| 공기구비품 | 17,250 | 9,251 | - | 7,398 | 538 | 19,641 | - |

| 사용권자산 | 45,191 | 2,491 | 99 | 3,334 | 2,137 | 46,386 | - |

| 건설중인자산 | 32,427 | 95,111 | 96,122 | - | 5,313 | 36,729 | - |

| 미착고정자산 | 8,210 | 4,764 | 9,781 | - | 220 | 3,413 | - |

※ 당기말 장부가액 등은 단수 차이가 발생할 수 있습니다.

| ※상세 현황은 '상세표-4. 생산설비의 현황(상세)' 참조 |

아. 설비투자 계획 및 현황

[지배회사의 내용]

(1) 연간 투자실적

| (단위 : 억원) |

| 구분 | 투자금액 | 투자효과 | 비고 | |||

|---|---|---|---|---|---|---|

| 2022년 1~12월 (실적) |

2022년 1~12월 (계획) |

2021년 1~12월 (실적) |

2020년 1~12월 (실적) |

|||

| 신설 및 증설 | 921 | 803 | 545 | 595 | 매출 및 수익증대 | - |

| 합 리 화 | 0 | 0 | 4 | 14 | 설비개선 | |

| 보완투자 | 148 | 120 | 111 | 162 | 유지보수 | |

| 합계 | 1,069 | 923 | 660 | 771 | - | |

(2) 투자계획

지배회사의 투자계획은 경영환경의 변화에 따라 수시로 변경될 수 있으므로 현시점에서 예측할 수 없습니다.

[주요종속회사의 내용]

(1) 진행중인 투자

| (단위 : USD) |

| 주요종속회사 | 투자목적 | 투자기간 | 투자대상자산 | 투자효과 | 총투자액 | 기투자액 | 향후 투자액 |

|---|---|---|---|---|---|---|---|

| GST Automotive Safety (Changshu) Co. Ltd |

신규 오더 수주에 따른 에어백 생산 라인 증설 및 보전 |

2022년1월 ~2023년12월 | 에어백 생산설비 증설 및 설비 보전 |

판매 증가를 통한 수익 증대 및 중국 시장 점유율 확대 |

$4.9백만 | $1.0백만 | $3.9백만 |

| GST Safety Textile RO S.R.L | 신규 오더 수주에 따른 에어백 생산 라인 증설 및 보전 |

2022년1월 ~2023년12월 | 에어백 생산설비 증설 및 설비 보전 |

판매 증가 및 손익 개선을 통한 유럽시장 매출 및 수익 증대 |

$2.0백만 | $0.5백만 | $1.5백만 |

| Hyosung Quang Nam Co., Ltd | 생산능력 증대 | 2021년11월~2023년08월 | 타이어코드 생산설비 증설 |

매출 및 수익 증대, 시장지배력 확대 | $191백만 | $51백만 | $140백만 |

(2) 투자계획

주요종속회사의 투자계획은 경영환경의 변화에 따라 수시로 변경될 수 있으므로 현시점에서 예측할 수 없습니다.

4. 매출 및 수주상황

가. 매출실적

(1) 연결기준 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출품목 | 제5기 (2022년 1월~12월) |

제4기 (2021년 1월~12월) |

제3기 (2020년 1월~12월) |

|---|---|---|---|---|

| 산업자재 | 타이어코드, 스틸코드, 산업용원사, 카페트, 카매트, 에어백원단 및 쿠션, 탄소섬유, 아라미드 등 |

3,794,214 | 3,318,564 | 2,327,248 |

| 섬유 | 폴리에스터 원사, 스판덱스 |

519,759 | 745,160 | 305,924 |

| 기타 | 나일론필름 등 | 163,738 | 139,117 | 98,884 |

| 연결조정 | - | (636,338) | (605,064) | (337,433) |

| 합계 | 3,841,373 | 3,597,777 | 2,394,623 | |

(2) 별도기준 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출 유형 |

품목 | 제5기 (2022년 1월~12월) |

제4기 (2021년 1월~12월) |

제3기 (2020년 1월~12월) |

|

|---|---|---|---|---|---|---|

| 산업자재 | 제품 상품 기타 |

타이어코드, 스틸코드, 산업용 원사, 카페트, 탄소섬유, 아라미드 등 |

수 출 | 746,116 | 864,312 | 636,786 |

| 내 수 | 111,965 | 98,954 | 85,748 | |||

| 합 계 | 858,081 | 963,266 | 722,534 | |||

※ 수출은 직수출 및 로컬수출을 포함한 금액입니다.

나. 판매경로 및 판매방법 등

판매경로 및 판매방법 등의 경우 IFRS기준 사업부문별 구분이 어려워 지배회사와 주요종속회사를 구분하여 기재하였습니다.

[지배회사의 내용]

(1) 지배회사의 판매경로는 Local 및 직수출, 내수직판으로 구분되어 있습니다.

(2) 대금회수 조건

- 수출 : 신용장 또는 무신용장 거래

- 내수 : 현금 및 어음 결제

(3) 부대비용의 부담방법 : 수출가격조건(FOB, CIF, CFR 등)

(4) 판매전략

지배회사는 영업사원들의 Sales 능력을 배양하여 직판 위주의 영업을 전개함과 동시 에 기존의 영업소나 대리점 및 특약점도 적극 활용하고 있습니다. 심도있는 시장조사를 통해 신규거래선을 개발, 관리하고 적극적인 신시장 개척을 통해 당사의 상권을 강화하고 있습니다.

(5) 주요매출처 및 비중

2022년 1~12월 지배회사의 주요 매출처는 HYOSUNG VIETNAM CO., LTD.(16.02%), HYOSUNG USA INC.(15.47%), HYOSUNG LUXEMBOURG S.A.(7.20%), 금호타이어(주)(6.97%), 넥센타이어(주)(5.39%), 한국타이어앤테크놀로지㈜(4.23%), HYOSUNG DONG NAI COMPANY LIMITED(3.67%), HYOSUNG HOLDINGS USA INC.(2.61%)등 입니다.

[주요종속회사의 내용]

| 주요종속회사 | 판매경로 | 판매전략 | 주요매출처 및 비중 | 비고 |

|---|---|---|---|---|

| Hyosung Vietnam Co., Ltd. | 회사의 판매경로는 직수출 (76%) 및 내수직판 (24%)으로 구분되어 있습니다. |

타이어보강재는 미쉐린, 굿이어, 쿠퍼 등 유수한 타이어제조업체에 제품을 공급하고 있으며, 글로벌 네트워크와의 긴밀한 공조로 베트남 생산제품의 수출 증대를 추진하고 있습니다. 스판덱스는 유럽, 중남미등으로도 판매를 다변화 하는 전략을 추진하여 질적, 양적 성장을 추구하고 있습니다. |

타이어보강재는 HYOSUNG USA (34%),Hyosung Lux SA (14%), Hyosung DongNai(11%) 등 스판덱스는 Hyosung DongNai(16%), HYOSUNG TRADE JIAXING (9%) 등 |

- |

| Hyosung Quang Nam Co., Ltd | 회사의 판매경로는 직수출 (66%) 및 내수직판 (34%)으로 구분되어 있습니다. |

타이어보강재는 직판으로 한국타이어, Toyoda Gosei 등 유수한 타이어제조업체에 제품을 공급하고 있으며, 글로벌 네트워크와의 긴밀한 공조로 생산제품의 수출 증대를 추진하고 있습니다. |

Hyosung DongNai(15%), HYOSUNG VIETNAM(15%), HANKOOK TIRE MAGYARORSZAG(14%), 효성첨단소재(19%)등 | - |

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. |

내수 직판 및 직수출, LOCAL 수출로 구분되어있습니다. |

절강성,강소성 등 중국 섬유 업계 주요 밀착지인 화동,화북 지역에서 지리적인 우세 및 제품 품질 우월성을 이용해 직판 업체를 공고히 하고 있으며, 주요 생산품목인 타이어코드를 현재 중국에 진출한 세계 유명브랜드인 한국타이어, 금호타이어, 미세린등에 안정적으로 공급함과 동시에 중국 LOCAL 타이어 업체의 65%에 안정적으로 공급하고 있습니다. 향후 모든 중국 LOCAL 업체에 공급 및판매량 확대를 추진하고 있습니다. |

효성 화학(12%), 효성 일본(5%), 한국타이어(3%) 등 | - |

| Hyosung Steel Cord (Qingdao) Co., Ltd. |

S/C는 직수출(38%), 내수판매(62%)로 구분되어 있습니다. |

효성 청도는 지금까지 한국타이어,금호타이어 등 중국에진출해 있는 한국계 외자기업 및 산동성 인근의 LOCAL 기업위주의 판매를 진행해왔으며,향후 판매량 확대를 위하여 중국내에서도 한국타이어, 금호타이어 등 한국계 외자기업 외에 수익성이 상대적으로 양호한 중국 진출 외자기업 고객을 신규 발굴하고, LOCAL기업에게는 수익성이 양호한 특화규격 판매 확대를도모하고 있습니다. | 한국타이어(중국) (17%), 넥센타이어(16%), Jinyu(10%), 한국타이어(헝가리) (8%) 등 |

- |

| Hyosung Luxembourg S.A | 유럽의 고객들에게 직접 판매를 하고 있음 | 당사에서 제조 공급하는 섬유 타이어코드지는 로컬 제조공급으로의 빠른 대응 능력을 바탕으로 주 고객인 굿이어에 안정적 물량을 공급하고 있으며, 추가로 콘티넨탈 등 로컬 제조 공급을 필요로하는 타 고객들에게 물량을 확대하고 있음. 본사 및 베트남법인으로부터 완제품을 수입하여 판매하는 섬유 타이어코드지, 스틸코드, 탄소섬유 및 아라미드 원사는 현지에서 안정적인 물류 공급 및 문제 발생시 빠른 현지 대응 및 본사와 협력을 통한 고객 만족으로 판매량을 확대해가고 있음. |

굿이어(36%), 미쉐린(18%), 컨티넨털(14%) 등 | - |

| Global Safety Textiles GmbH | 고객사에 직접 납품(100%) |

유럽의 Major 에어백 원단, 쿠션 메이커로서 주요 에어백모듈업체의 유럽 지역의 공장에 원단, 쿠션 제품을 공급하고 있습니다. 오랜 업력을 바탕으로 주요 모듈업체인 Autoliv, ZF, JSS 등과 긴밀한 관계를 맺고 있으며,특히 ZF향 매출 비중이 높습니다. 주요 모듈업체는글로벌 구매 조직을 보유하고 있기 때문에 회사도 글로벌네트워크와의 긴밀한 공조체제를 갖추고 있습니다. | ZF (75%) 등 | - |

| GST Global GmbH | Holding Company | - | - | - |

| GST Automotive Safety (Changshu) Co., Ltd. |

고객사에 직접 납품 (100%) |

에어백 원단, 쿠션 메이커로서 에어백 모듈업체에 제품을 공급하고 있습니다. 고객의 수가 한정되어 있기 때문에 OEM방식을 통해 판매하고 있습니다. | ZF (42%), Autoliv (23%) 등 | - |

| GST Safety Textile RO S.R.L | 고객사에 직접 납품 (100%) |

유럽의 Major 에어백 원단, 쿠션 메이커로서 주요 에어백모듈업체의 유럽 지역의 공장에 원단, 쿠션 제품을 공급하고 있습니다. 오랜 업력을 바탕으로 주요 모듈업체인 Autoliv, ZF, JSS 등과 긴밀한 관계를 맺고 있으며,특히 ZF향 매출 비중이 높습니다. 주요 모듈업체는글로벌 구매 조직을 보유하고 있기 때문에 회사도 글로벌네트워크와의 긴밀한 공조체제를 갖추고 있습니다. | ZF (60%), JSS (23%) 등 | - |

다. 수주상황

보고서 작성기준일 현재 해당사항이 없습니다.

5. 위험관리 및 파생거래

[지배회사의 내용]

지배회사는 영업활동과 관련된 시장위험, 신용위험, 유동성 위험, 자본위험 등을 최소화하기 위한 재무관리정책을 실시하고 있습니다. 지배회사는 각각의 위험 요인에 대해 관리/감독하기 위한 재무위험 관리 정책 및 프로그램을 운용하고 있습니다. 재무적 Risk관리는 재무실이 주관하고 있으며 본사 내 사업부 및 해외 종속회사와의 유기적인 협력을 통해 주기적으로 재무위험의 측정, 평가 및 헷지 등을 실행하고 있습니다. 재무실에서 수출입 및 외환관리 업무를 담당하고 있고, 시장위험의 예측과 위험자산의 환변동 등에 따른 실적분석을 통하여 위험관리를 하고 있습니다. 또한, 국내외 투자은행 및 금융기관에서 제공하는 시장정보를 이용하여 시장위험에 대한 예측, 관리, 분석, 보고 등의 업무를 수행하고 있습니다.

지배회사는 수출로 인한 외화수금이 원자재수입에 의한 외화 지출보다 많은 외화현금흐름을 가지고 있으며 환율하락에 따른 환차손 위험을 가지고 있습니다. 지배회사는 외환포지션에 따른 환위험을 최소화 하기 위하여 수출대금과 수입결제 자금을 통화별, 만기별로 일치시키는 매칭(Matching), 급격한 환율변동이 있을 경우 자금결제시기를 당기거나 늦추는 리딩(Leading) 및 래깅(Lagging), 동일 거래가 반복되는 업체에는 차액만 결제하여 정리하는 상계(Netting), 환율변동 흐름 및 예측에 따라 결제통화를 조정하는 결제통화조정 전략, 환율변동에 따른 수출입 가격조정 등의 대내적 관리 기법을 주로 이용하고 있으며 그외 선물환과 환변동 보험 등의 파생상품 거래를이용한 대외적인 전략 등을 사용하고 있습니다.

지배회사의 재무위험관리의 주요 대상인 금융자산은 현금 및 현금성자산, 단기금융상품, 매도가능금융자산, 매출채권 및 기타채권 등으로 구성되어 있으며, 금융부채는매입채무, 차입금, 사채 및 기타채무 등으로 구성되어 있습니다.

가. 시장위험

(1) 환율변동위험

지배회사는 글로벌 수출입활동으로 인하여 장부통화와 다른 외화의 수입 및 지출이 발생하고 있습니다. 이로 인한 환율변동위험에 노출되는 환포지션의 주요 통화로는 USD, EUR, JPY, CNY 등이 있습니다. 영업활동에서 발생하는 환위험을 최소화하기위하여 수출입 등의 경상거래 및 예금, 차입 등의 자금거래시 장부 통화로 거래하거나 입금 및 지출 통화를 일치시키는 것을 원칙으로 함으로써 환포지션 발생을 억제하고, 불가피하게 발생한 환포지션에 대해서는 관리원칙 및 정책, 규정에 따라 환위험을 관리하고 있습니다. 지배회사의 환위험 관리 원칙, 정책 및 규정은 환위험의 정의,측정주기, 관리주체, 관리절차, 헷지 기간, 헷지 비율 등을 포함하고 있습니다.

(2) 주가변동위험

지배회사는 단순투자 목적으로 타법인의 상장 및 비상장주식에 투자하고 있는 바, 증권시장 및 주가등락에 따라 순자산이 변동될 수 있습니다. 보다 자세한 사항은 'Ⅸ.계열회사 등에 관한 사항 2.타법인출자 현황'을 참조하시기 바랍니다.

(3) 이자율변동위험

이자율변동위험은 시장금리 변동으로 인한 재무상태표 항목의 가치변동(공정가치) 위험과 투자 및 재무활동으로부터 발생하는 이자수익, 비용의 현금흐름이 변동될 위험으로 정의할 수 있습니다. 지배회사의 이자율 변동위험은 주로 예금 및 변동금리부차입금에서 비롯되며, 지배회사는 이자율 변동으로 인한 불확실성과 금융비용의 최소화를 위한 정책을 수립 및 운용하고 있습니다.

나. 신용위험

신용위험은 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 주기적으로 재무신용도를 평가하고 있으며, 고객과 거래상대방 각각에 대한 신용한도를 설정, 관리하고 있습니다.

다. 유동성위험

대규모 투자가 많은 지배회사의 사업 특성상 적절한 유동성 확보는 매우 중요한 재무관리 정책 중의 하나입니다. 지배회사는 적정 유동성 유지를 위하여 주기적인 자금수지 예측, 필요 현금수준 추정 및 수입, 지출 관리 등을 실시하고 있습니다. 지배 회사는 주기적으로 미래 현금흐름을 예측하여 유동성 위험을 사전적으로 관리하고 있고 적정한 예금 확보를 통하여 긴급한 자금을 보충하고 있습니다. 또한, 유동성위험에 대비하여 무역금융 및 당좌차월 한도를 확보 하고 있으며, 대규모 시설투자의 경우에는 내부유보 자금의 활용이나 장기차입을 통하여 조달기간을 일치시켜 유동성 위험을 최소화하고 있습니다.

[주요종속회사의 내용]

| 주요종속회사 | 주요시장위험 | 위험관리정책 | 위험관리조직 | 비고 |

|---|---|---|---|---|

| Hyosung Vietnam Co., Ltd. | 당사의 원재료 비중이 높음에 따라 원재료가격 변동시 원가에 미치는 영향이 큽니다. | 원재료 가격 변화에 대한 정보를 수시로 수집하며,공급처의 다변화를 통해 가격변동 risk를 완화시키고자 하며, 회계통화를 기존 베트남동에서 달러로 전환함으로써 베트남동 절하에 따른 환차 risk를 최소화하고 있습니다 | 본사 재무실과 당 법인 관리본부 내에서 구매 및 외화관리를 하고 있으며, 현지 관련기관들에서 제공하는 시장정보를 통해 시장위험에 대한 예측,관리,분석,보고 등의업무를 수행하고 있습니다. | - |

| Hyosung Quang Nam Co., Ltd |

당사의 원재료 비중이 높음에 따라 원재료가격 변동시 원가에 미치는 영향이 큽니다 | 원재료 가격 변화에 대한 정보를 수시로 수집하며,공급처의 다변화를 통해 가격변동 risk를 완화시키고자 하며, 회계통화를 기존 베트남동에서 달러로 전환함으로써 베트남동 절하에 따른 환차 risk를 최소화하고 있습니다 | 본사 재무실과 당 법인 관리본부 내에서 구매 및 외화관리를 하고 있으며, 현지 관련기관들에서 제공하는 시장정보를 통해 시장위험에 대한 예측,관리,분석,보고 등의업무를 수행하고 있습니다. | - |

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. |

당사는 외화수금이 외화지출대비 많은 외화 현금흐름을 가지고 있어 환율하락에 따른 환차손 위험을 가지고있으며, 시장금리의 급격한 변동으로인한 지급이자의 불확실성 위험에 노출되어 있습니다. | 당사는 환율의 급격한 변동이 있을 경우를 대비하여자금 결제시기를 탄력적으로 운영하여 환변동 위험에 대처하고 있으며, 환율변동 흐름 및 예측에따라 결제 통화를 조정하는 이중전략을 사용하고 있습니다. | 외환관리 업무부서를 별도로 두고 있지 않으나, 거래금융기관이나 자문기관과 관련정보를 공유하여 환변동 등 시장위험에대한 예측, 관리 등의 업무를 수행하고 있습니다. |

- |

| Hyosung Steel Cord (Qingdao) Co., Ltd. |

내수 판매분중 한국타이어와 같은 외자기업이외의 중국 LOCAL 기업으로의 판매분에 대한 여신기일이 길며, 여신기일에 대한 약정이 엄수되지 않는 위험에 노출되어 있습니다. | 매분기 주요 거래기업의 손익실적을 입수하여 판매여부 및 여신 축소 여부를 결정하고 있습니다. | 현재 영업팀에서 고객의 신용상태에 대한정기적인 점검 및 동향파악을 통하여 Risk 감소를 도모하고 있습니다. |

- |

| Hyosung Luxembourg S.A. | 전체 매입, 매출이 유로화 거래로환율 등락에 따른 환차Risk는 없으며, 총 차입금 역시 전액 유로화 기준으로 환차 위험은 없으나 시장금리 변화에 따른 지급이자의 불확실성은 내재하고 있습니다. | 복수의 차입 및 팩토링(매출채권매각) 공급 업체를 선정, 운영하여 시장금리 등 변화 시 선택적으로 유리한 조건으로 자금 운용하고 있으며, 금리 등 조건 경쟁을 통해 재계약시 지속 개선하고 있습니다. | 법인장 및 Accounting Team에서 자금운용처 비교 및 자금 필요현황을 수시 점검하여 최적의 조건으로 관리하고 있습니다 | - |

| Global Safety Textiles GmbH |

당사는 제조업체로 대부분의 현금흐름이 Euro로 이뤄지고 있습니다. 따라서 가장 주요한 시장위험은 원재료매입가격의 변동입니다. | 통상적으로 원재료 매입액의 변동분을 고객에게 이전하는 방식을 통해 risk를 최소화해 왔습니다. 역사적으로 볼때 이러한 위험관리정책을 통해 큰 어려움을 겪지는 않았지만, 가끔 시장상황에 따라 일시적으로 어려운 경우는 있었습니다. | 외환관리 업무부서를 별도로 두고 있지 않으나, 거래금융기관이나 자문기관과 관련정보를 공유하여 환변동 등 시장위험에대한 예측, 관리 등의 업무를 수행하고 있습니다. | - |

| GST Global GmbH | Holding Company로서 특별한 시장 위험은 없습니다 | - | - | - |

| GST Automotive Safety (Changshu) Co. Ltd. |

당사는 제조업체로 대부분의 현금흐름이 CNY로 이뤄지고 있습니다. 따라서 가장 주요한 시장위험은 원재료매입가격의 변동입니다. | 통상적으로 원재료 매입액의 변동분을 고객에게 이전하는 방식을 통해 risk를 최소화해 왔습니다. 역사적으로 볼때 이러한 위험관리정책을 통해 큰 어려움을 겪지는 않았지만, 가끔 시장상황에 따라 일시적으로 어려운 경우는 있었습니다. | 외환관리 업무부서를 별도로 두고 있지 않으나, 거래금융기관이나 자문기관과 관련정보를 공유하여 환변동 등 시장위험에대한 예측, 관리 등의 업무를 수행하고 있습니다. | - |

| GST Safety Textile RO S.R.L |

당사는 제조업체로 대부분의 현금흐름이 RON으로 이뤄지고 있습니다. 따라서 가장 주요한 시장위험은 원재료매입가격의 변동입니다.. | 통상적으로 원재료 매입액의 변동분을 고객에게 이전하는 방식을 통해 risk를 최소화해 왔습니다. 역사적으로 볼때 이러한 위험관리정책을 통해 큰 어려움을 겪지는 않았지만, 가끔 시장상황에 따라 일시적으로 어려운 경우는 있었습니다. | 외환관리 업무부서를 별도로 두고 있지 않으나, 거래금융기관이나 자문기관과 관련정보를 공유하여 환변동 등 시장위험에대한 예측, 관리 등의 업무를 수행하고 있습니다. | - |

라. 파생상품 계약 현황

[지배회사의 내용]

지배회사는 2022년 12월말 현재 외화차입금 등의 환율변동위험을 회피하기 위한

23건의 선물환, 1건의 통화스왑계약을 체결하고 있으며, 이로 인하여 발생하는 파생상품 평가손익을 해당 기간의 손익에 반영하고 있습니다. 당기말 지배회사가 보유하고 있는 파생상품은 다음과 같습니다.

(1) 선물환

| (단위:천USD, 천CNY, 원) |

| 파생상품 종류 | 계약조건 | 가중평균 약정환율(원) | 가중평균 만기일 | 미결제약정 계약금액 (천USD, 천CNY) |

| 선물환(USD) | 매입 | 1,322.43 | 2023-02-14 | 20,225 |

| 선물환(USD) | 매도 | 1,260.17 | 2023-02-25 | 30,000 |

| 선물환(CNY) | 매도 | 181.65 | 2023-03-30 | 30,875 |

(2) 통화스왑

| (단위:천USD) |

| 파생상품 종류 | 계약처 | 계약실행일 | 만기일 | 총계약금액 | 계약조건 |

| 통화스왑 | 우리은행 | 2021-05-28 | 2024-05-28 | 30,000 | - 차액결제/고정이자율 지급 - 변동이자율 수취 |

나. 파생상품 계약으로 발생한 손익 현황

당기중(22.1~12월) 지배회사의 파생상품계약으로 발생한 손익은 다음과 같습니다.

| (단위:백만원) |

| 파생상품 종류 | 파생상품 거래손익 | 파생상품 평가손익 | ||

| 거래이익 | 거래손실 | 평가이익 | 평가손실 | |

| 선물환 | 13,976 | 12,882 | 648 | 392 |

| 통화스왑 | 2,248 | - | 3,575 | - |

| 합계 | 16,224 | 12,882 | 4,223 | 392 |

[주요종속회사의 내용]

해당사항 없습니다.

6. 주요계약 및 연구개발활동

가. 주요계약 현황

[지배회사의 내용]

지배회사의 경영상의 주요계약은 'Ⅰ.회사의개요 2.회사의연혁 사. 그 밖의 경영활동과 관련된 중요한 사항의 발생내용', 'Ⅵ.이사회등 회사의 기관에 관한 사항 1.이사회에 관한 사항 나.이사회 중요의결사항 및 사외이사 참석현황' 및 'Ⅲ. 재무에 관한 사항 5. 재무제표 주석 을 참고하시기 바랍니다.

[주요종속회사의 내용]

해당사항 없습니다.

나. 연구개발활동

[지배회사의 내용]

(1) 연구개발비용

| (단위 : 백만원) |

| 구분 | 제5기 (2022년 1월~12월) |

제4기 (2021년 1월~12월) |

제3기 (2020년 1월~12월) |

비고 |

| 연구개발비용 | 34,019 | 31,078 | 28,185 | - |

| (정부보조금) | (88) | (124) | (259) | - |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.89% | 0.86% | 1.18% | - |

※ 연구개발비용은 K-IFRS 연결재무제표 기준으로 작성하였습니다.

※ 연구개발비용은 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정하였습니다.

(2) 연구개발 담당조직

당사의 연구개발활동은 (주)효성의 효성기술원에 위탁하여 연구용역을 제공받고 있는 부분과 타이어보강재 생산 기술 및 제품 개발을 위해 자체 설립된 강선연구 소 부분을 통해 이루어지고 있습니다.

| 효성기술원 ((주)효성) |

섬유연구 Group |

| 기능성재료연구 Group | |

| 강선연구소(효성첨단소재(주)) | 강선연구 1팀, 2팀 |

(3) 연구개발실적

| 연구조직 | 연구과제 | 연구성과 | 제품명 |

| 섬유연구 Group |

산업용사 차별화 원사 |

- 고강도 및 고모듈러스 Tire Cord 차별화 제품 개발 - 내열접착력 향상 타이어코드 열처리 Dip Recipe 개발 - Seat belt용 원착사 개발 - Seat belt 원사 강력 이용률 및 multi-end 품질 개선 - Geo Textile용 High Modulus 원사 개발 - Geo Textile용 형태안정성 개선 원사 개발 - PET airbag용 원사 개발 - 재봉사 차별화 기술 개발 - PET 발수사 개발 - DWML(Deep Water Mooring Line) 원사 개발 - NY66 ATY 원사 개발 - PET 고강력 중공사 개발 - Aramid 細 denier 원사 제조 기술 개발 - Aramid 원착사 개발 - Aramid 방탄 Solution 개발 - Mechanical Recycle PET 재봉사 개발 - Recycle PET 적용 친환경 타이어코드 개발 - 심해 Cable/Hose용 Aramid 원사 개발 - 친환경 Airbag 및 Seat belt 원사 개발 |

HSP HiTen ALKEX |

| 기능성재료 연구Group |

탄소섬유 | - 고강도 중탄성 탄소섬유 개발 - 탄소섬유 범용 Prepreg 개발 - 탄소섬유 S-grade 개발 - 탄소섬유용 Epoxy계 Sizing제 개발 - 압력용기용 CF 개발 - 48K 라지토우 개발 - 해양레저용 프리프레그 개발 - 고내열 프리프레그 개발 - 탄소섬유 고인성 프리프레그 개발 - 세섬도 중탄성 탄소섬유 - 초고강도 탄소섬유 - Towpreg개발 - 430GPa급 고탄성 탄소섬유 개발 |

Tansome |

| 강선연구소 | 타이어보강재 | - Brassing 열처리 기술 최적화 및 고강도 규격 신선가공 기술 개발 - 친환경 Bead Wire 개발 - 고강도 Steel Cord 신규격 개발 - 전기차 타이어용 고강도 Steel Cord 신규격 개발 |

- |

[주요종속회사의 내용]

해당사항 없습니다.

7. 기타 참고사항

가. 회사의 상표 및 고객관리 정책

당사는 오랜 역사를 통해 취득한 사업 노하우와 업계 선두의 기술력을 바탕으로 산업자재 부문의 탄섬, ALKEX등 다수의 브랜드를 보유하고 있으며, 이러한 브랜드를 사용함으로써 기업 이미지 제고 뿐만 아니라 글로벌 기업으로의 입지를 굳건히 해나가고 있습니다.

나. 지적재산권 보유 현황

[지배회사의 내용]

작성기준일(2022.12.31) 현재 당사가 보유하고 있는 지적재산권은 총 179개이며,

최근 3사업연도(2020년~2022년)에 취득한 지적재산권은 아래와 같습니다.

| 사업부문 | 종류 | 근거법령 | 상용화여부 | 계 | |

| 상용화 | 개발완료 | ||||

| 산업자재 | 산업용 원사 등 | 특허법 | 31 | 7 | 38 |

| ※상세 현황은 '상세표-5. 지적재산권 보유 현황(상세)' 참조 |

[주요종속회사의 내용]

| 주요종속회사 | 회사의 상표 및 고객관리 정책 | 지적재산권 보유현황 | 비고 |

| Global Safety Textiles GmbH |

GST Safety Textiles GmbH는 오랜 기간 동안 축적된 사업의 경험과 제품력을 기반으로 에어백용 원단에 관한 우수한 품질을 인정받고 있습니다. 특히 전방사업자에 대한 Captive 판매없이 탁월한 Quality와 고객관리를 통해 유럽 내부는 물론 global 기업이미지 제고에 큰 역할을 하고 있습니다. |

GST Safety Textiles GmbH은 63건의 지적재산권(등록 특허 43건, 출원중인 특허 17건, 기타 3건)을 보유하고 있습니다. | - |

다. 사업부문별 현황

당사는 수익을 창출하는 재화와 용역의 성격, 이익 창출단위, 제품 및 제조 공정의 특징, 시장 및 판매방법의 특징, 사업부문 구분의 계속성 등을 고려하여 경영의 다각화 실태를 적절히 반영할 수 있도록 3개의 사업부문(산업자재, 섬유, 기타)을 중심으로 사업의개요를 작성하였습니다.

(1) 산업자재 부문

[산업의 특성]

산업용 섬유는 자동차용, 토목건축용, 농업용, 공업용, 운송용, 포장용, 스포츠용 등 의류산업을 제외한 전 산업에서 다양한 용도로 사용되고 있으며, 고객들의 경량화, 고기능화, 고급화 요구에 따라 소재 및 신제품 개발을 통해 사업 영역이 지속 확대되고 있습니다. 이에 따라 제품 개발을 위한 지속적인 R&D 투자가 필요하며, 제품을 납품하기 위해 고객에게 Approval을 받아야 하는 과정이 있어 진입장벽이 높은 산업입니다.

[산업의 성장성]

당사의 주요 제품이자 뛰어난 품질을 바탕으로 세계 시장을 이끌고 있는 폴리에스터 타이어코드 및 Seatbelt용 원사, Airbag용 원단과 자동차용 카페트 사업은 자동차 시장의 성장과 더불어 동반 성장이 예상됩니다. 이외에도 아라미드, 탄소섬유와 같은

High tech. 신소재 제품의 개발 및 사업화를 통해 지속 성장이 예상됩니다.

[경기변동의 특성]

당사는 자동차와 연관된 제품을 다수 생산하고 있어, 경제 상황에 따른 자동차 수요의 변화가 사업에 영향을 줄 수 있습니다. 하지만 전 세계적으로 고루 분포된 매출 비중과 장기공급계약으로 진행되고 있는 사업의 특성상, 자동차 수요 변화로 인한 단기적인 영향은 크지 않습니다.

[시장여건]

주요 목표시장은 자동차 산업으로 타이어보강재의 경우 Global 타이어 제조업체가, Seatbelt용 원사와 Airbag용 원사 및 원단의 경우 주요 Global tier 1 부품업체가, 자동차용 카페트 사업은 Global tier 1 성형업체 및 Global 자동차 제조업체가 주요 고객입니다. 각 부품의 품질이 탑승자의 생명과 직결되는 자동차 산업의 특성상 제품 개발 단계에서부터 고객사와 공동개발 등 협력관계를 유지하고 있으며, 이후에도 긴밀한 협조체제 하에 제조, 판매하고 있으므로 상대적으로 안정적인 판매가 이루어져 수요에 대한 변동요인은 많지 않습니다.

[경쟁우위요소]

당사는 타이어보강재, 각종 산업용 원사, 상업용/자동차용 카페트 등을 종합 제조할 수 있는 생산규모와 기술력을 갖추었으며, 지속적인 해외생산 거점의 확대로 해외의 고객들에게 안정적인 납품 및 경쟁력 있는 가격의 제품을 제공할 수 있습니다. 당사는 업계의 선두주자로서 산업용 원사의 경량화, 고기능화, 다양화에 앞장 서고 있을 뿐 아니라, 탄소섬유 등 신규제품 개발을 적극적으로 추진하여 변화하는 산업용 원사시장을 이끌어나가고 있습니다.

(2) 섬유 부문

섬유 부문은 스판덱스, 폴리에스터원사로 구성되어 있습니다.

[산업의 특성]

스판덱스는 섬유 산업의 반도체로 불릴 정도로 화학섬유 업계에서 높은 부가가치를 자랑하는 품목입니다. 수영복, 스타킹, 여성 속옷 등 신축을 요구하는 의류에 사용되며 지속적인 탄력의 유지 등을 위해 높은 기술을 요구하는 진입장벽이 높은 산업입니다. 폴리에스터 산업은 다른 산업에 비해 신규 진입이 용이하여 경쟁이 심한 특징이 있으나, 당사는 지속적인 고부가가치 차별화제품 개발을 통해 경쟁우위를 확보하고 있습니다.

[산업의 성장성]

의류산업의 성장과 함께 폴리에스터 수요는 지속적으로 증가하고 있으며, 신축성 원단 수요의 증가 추세에 따라 향후 스판덱스의 수요 역시 꾸준한 증가가 예상되고 있습니다.

[경기변동의 특성]

시황 변화에 따른 수요의 변화는 있으나 섬유 산업은 장기적으로 지속적인 성장세를 유지하고 있습니다.

[시장여건]

섬유 산업은 중간재를 생산/공급하는 산업으로서 공급 안정성, 품질, 고객과의 관계가 매우 중요한 시장 특성을 가지고 있습니다.

[경쟁우위요소]

경쟁력을 좌우하는 요인은 공급 안정성, 품질, 서비스(A/S, T/S 등)이며, 특히 스판덱스의 Creora는 시장을 Leading하는 Global M/S 1위 브랜드로서의 지위를 유지하고 있으며, 해외 Site의 지속적인 증설, R&D활동, Sales Channel 구축을 통하여 이를확고히 하고자 노력하고 있습니다. 또한 폴리에스터 부분은 고객의 요구에 맞는 고부가 가치 차별화 제품을 지속 개발, 판매함으로써 경쟁 우위를 확보하고 있습니다.

(3) 기타 부문

기타 부문은 나일론필름 등으로 구성되어 있습니다.

[산업의 특성]

나일론 필름은 산소투과도가 낮고 우수한 내열성, 내한성, 내핀홀성의 특징을 지니고있어 식품 및 의약품을 장기 보관하기에 적합한 필름이며, 전방산업의 시장 상황 및 기술발전의 영향을 받고 있습니다.

[산업의 성장성]

중국내 1인 가구의 증가에 따라 가정간편식(HMR) 수요가 증가하고, 고령화에 따른 의약품 포장 솔루션에 대한 요구가 높아지고 있으며, 전기자동차 등 모빌리티 및 가전IT용 등 2차전지 셀파우치 시장 성장 등으로 향후 지속 성장이 예상되는 산업입니다.

[경기변동의 특성]

중간재로 사용되는 제품의 특성상 식음료, 의약품, 2차전지 등 전방산업의 경기변동에 영향을 받습니다.

[시장여건]

당사는 중국 내 주요 나일론 필름 생산자로써, 품질/기술력 향상을 통해 원가 경쟁력을 확보하고 소비자 요구에 맞는 제품 개발을 진행하여 중국 내 판매를 지속 확대하고 있습니다.

[경쟁우위요소]

중국 시장의 오랜 경험을 통한 영업력 및 생산 기술 축적을 바탕으로 안정적인 품질을 유지하고 있으며, 지속적인 연구 개발을 통한 다양한 제품군 공급으로 소비자 요구를 만족시키고 있습니다.

지배회사 및 주요종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

|

사업 |

법인명 |

주요 재화 및 용역 |

주요 고객 | 사업의 내용 | 비고 |

| 산업 자재 |

효성첨단소재㈜ | 타이어코드, 산업용원사, 카페트, 탄소섬유, 아라미드 등 | 한국타이어 금호타이어 등 |

타이어코드 및 산업용 원사, 탄소섬유, 아라미드 등 제조 및 판매 | - |

| Hyosung Vietnam Co., Ltd. | 타이어코드, 스틸코드 등 | 굿이어, 미쉐린 등 | 타이어코드, 스틸코드 제조 및 판매, | - | |

| Hyosung Steel Cord (Qingdao) Co., Ltd. | 스틸코드, 카매트 | 한국타이어(중국), 금호타이어(중국) 등 |

스틸코드, 카매트 제조 및 판매 | - | |

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 타이어코드, 산업용원사 등 |

한국타이어(중국), 금호타이어(중국), jinda, shenda 등 |

타이어코드, 산업용원사 제조 및 판매 | - | |

| Global Safety Textiles GmbH | 에어백 원단 및 쿠션 | TRW, Autoliv, KSS 등 | 에어백 원단 제조 및 판매, 에어백 쿠션 판매 |

- | |

| GST Global GmbH | 지주회사 | - | 에어백 원단/쿠션 제조 및 판매 회사 지분 Holding Company |

- | |

| GST Automotive Safety(Changshu) Co. Ltd | 에어백 원단 및 쿠션 | TRW, Autoliv, KSS 등 | 에어백 원단 제조 및 판매, 에어백 쿠션 판매 |

- | |

| GST Safety Textiles RO S.R.L. | 에어백 원단 및 쿠션 | TRW, Autoliv, KSS 등 | 에어백 원단 제조 및 판매, 에어백 쿠션 판매 |

- | |

| Hyosung Luxembourg S.A | 타이어코드 | 굿이어, 미쉐린 등 | 타이어코드 제조 및 판매 | - | |

| Hyosung Quang Nam Co., Ltd | 타이어코드, 에어백 등 | Hyundai, Toyoda Gosei | 타이어코드, 에어백 제조 및 판매, | - | |

| 섬유 | Hyosung Vietnam Co., Ltd | 스판덱스 | Sunray macao 등 | 스판덱스 제조 및 판매 | - |

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 폴리에스터원사 | huachun, shuhua 등 | 폴리에스터 원사 제조 및 판매 | - | |

| 기타 | Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 나일론필름 | yongshen yongxin 등 | 필름 제조 및 판매 | - |

라. 사업부문별 요약 재무현황

| (제5기 2022년 1월~12월) | (단위 : 백만원) |

| 구분 | 산업자재 | 섬유 | 기타 | 연결조정 | 합계 |

| 매출액 | 3,794,214 | 519,759 | 163,738 | (636,338) | 3,841,373 |

| 영업손익 | 310,494 | 2,390 | 11,258 | (9,072) | 315,070 |

| 자산 | 3,168,552 | 264,335 | 122,371 | (620,545) | 2,934,713 |

| 부채 | 2,101,188 | 134,109 | 39,921 | (140,062) | 2,135,156 |

| (제4기 2021년 1월~12월) | (단위 : 백만원) |

| 구분 | 산업자재 | 섬유 | 기타 | 연결조정 | 합계 |

| 매출액 | 3,318,564 | 745,160 | 139,117 | (605,064) | 3,597,777 |

| 영업손익 | 263,645 | 170,027 | 13,860 | (10,222) | 437,310 |

| 자산 | 3,057,552 | 312,871 | 103,261 | (565,002) | 2,908,682 |

| 부채 | 1,922,057 | 281,499 | 46,034 | (62,497) | 2,187,093 |

| (제3기 2020년 1월~12월) | (단위 : 백만원) |

| 구분 | 산업자재 | 섬유 | 기타 | 연결조정 | 합계 |

| 매출액 | 2,327,248 | 305,924 | 98,884 | (337,433) | 2,394,623 |

| 영업손익 | 1,416 | 22,873 | 4,941 | 4,978 | 34,208 |

| 자산 | 2,608,674 | 175,014 | 89,869 | (496,963) | 2,376,594 |

| 부채 | 1,866,260 | 137,965 | 37,249 | (45,991) | 1,995,483 |

※ 공통 판매비/관리비 및 자산의 합리적 배부기준

1) 공통 판매비와 관리비의 경우 지배회사는 내부적인 배부기준(매출액비, 인원비

등)에 의거 적절히 배부하고 있고, 종속회사의 경우 각 법인별 배부 기준에 따라

나누고 있습니다.

2) 공통자산의 경우 직접귀속이 가능한 자산(재고자산, 고정자산, 투자자산 등)은 해

당부서에 직접 귀속되나, 전사 공통관리가 필요한 자산 및 자산귀속이 불분명한

자산은 내부적인 기준에 따라 사업부문별로 배부하고 있습니다.

마. 신규사업의 내용과 전망

최근 3사업연도의 지배회사 및 종속회사의 신규사업의 내용과 전망은 다음과 같습니다.

[지배회사의 내용]

'Ⅰ.회사의개요 2.회사의연혁 사.그 밖의 경영활동과 관련된 중요한 사항의 발생내용, 'Ⅵ.이사회등 회사의 기관에 관한 사항 1.이사회에 관한 사항 나.이사회 중요의결사항 및 사외이사 참석현황'을 참고하시기 바랍니다.

[주요종속회사의 내용]

최근 3사업연도 중 주요종속회사의 신규사업 내용은 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

| ※ 아래 요약연결재무정보/요약별도재무정보는 주주총회 승인전 재무제표 기준이며, 향후 정기주주총회에서 재무제표승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. |

가. 요약연결재무정보

| (단위 : 원) |

| 구분 | 제5기 (2022년 12월말) |

제4기 (2021년 12월말) |

제3기 (2020년 12월말) |

|---|---|---|---|

| [유동자산] | 1,331,264,107,697 | 1,355,008,714,831 | 842,036,409,294 |

| 현금 및 현금성자산 | 23,868,859,988 | 33,590,312,637 | 47,127,699,231 |

| 매출채권 및 기타채권 | 592,665,169,163 | 703,260,096,735 | 442,618,957,372 |

| 재고자산 | 652,295,276,793 | 563,966,625,285 | 324,695,629,497 |

| 기타 | 62,434,801,753 | 54,191,680,174 | 27,594,123,194 |

| [매각예정비유동자산] | 11,000,000 | 80,285,357,262 | 97,253,282,495 |

| [비유동자산] | 1,603,438,370,297 | 1,473,387,765,733 | 1,437,304,082,846 |

| 장기매출채권 및 기타채권 | 4,905,400,246 | 5,236,364,688 | 5,216,108,977 |

| 유형자산 | 1,344,551,183,493 | 1,224,324,623,611 | 1,204,359,886,252 |

| 투자부동산 | 153,517,468,155 | 155,310,248,195 | 151,386,593,060 |

| 무형자산 | 32,738,347,245 | 36,625,498,982 | 36,615,430,775 |

| 기타 | 67,725,971,158 | 51,891,030,257 | 39,726,063,782 |

| 자산총계 | 2,934,713,477,994 | 2,908,681,837,826 | 2,376,593,774,635 |

| [유동부채] | 1,624,968,272,446 | 1,744,511,155,606 | 1,574,911,698,506 |

| 매입채무 및 기타채무 | 417,067,810,077 | 508,575,410,516 | 335,239,446,004 |

| 차입금 | 1,143,824,632,225 | 1,160,771,050,902 | 1,223,495,590,628 |

| 기타 | 64,075,830,144 | 75,164,694,188 | 16,176,661,874 |

| [비유동부채] | 510,187,695,843 | 442,581,966,374 | 420,571,266,849 |

| 장기매입채무 및 기타채무 | 6,430,951,272 | 7,086,263,461 | 12,572,835,624 |

| 장기차입금 | 487,012,327,353 | 380,038,988,194 | 376,233,315,916 |

| 기타 | 16,744,417,218 | 55,456,714,719 | 31,765,115,309 |

| 부채총계 | 2,135,155,968,289 | 2,187,093,121,980 | 1,995,482,965,355 |

| [자본금] | 22,399,740,000 | 22,399,740,000 | 22,399,740,000 |

| [주식발행초과금] | 428,409,839,784 | 428,409,839,784 | 428,409,839,784 |

| [이익잉여금(결손금)] | 236,053,869,558 | 147,306,587,385 | (101,357,180,108) |

| [기타자본구성요소] | 20,608,344,510 | 5,884,842,747 | (36,613,261,732) |

| [비지배지분(소수주주지분)] | 92,085,715,853 | 117,587,705,930 | 68,271,671,336 |

| 자본총계 | 799,557,509,705 | 721,588,715,846 | 381,110,809,280 |

| 2022년 1~12월 | 2021년 1~12월 | 2020년 1~12월 | |

| 매출액 | 3,841,372,825,700 | 3,597,777,100,369 | 2,394,622,898,921 |

| 매출총이익 | 522,012,226,328 | 635,971,991,856 | 208,658,208,036 |

| 영업이익 | 315,070,313,327 | 437,309,926,236 | 34,208,423,167 |

| 법인세비용차감전이익(손실) | 213,162,004,331 | 411,798,936,536 | 1,104,999,161 |

| 계속영업이익(손실) | 160,238,371,318 | 330,023,237,559 | 6,810,288,508 |

| 중단영업이익(손실) | - | - | - |

| 총당기순이익(손실) | 160,238,371,318 | 330,023,237,559 | 6,810,288,508 |

| 지배기업의 소유주에 귀속될 당기순이익(손실) |

125,340,084,777 | 250,696,944,978 | 78,623,731 |

| 기본주당순이익(손실) | 28,053 | 56,109 | 18 |

| 연결에 포함된 회사수 | 15사 | 17사 | 18사 |

※ 연결에 포함된 회사수는 효성첨단소재(주)가 포함된 숫자입니다.

※ 요약연결재무정보는 K-IFRS 연결재무제표 기준으로 작성하였습니다.

※ 상기 기본주당순이익은 연결재무제표상 지배기업 소유주지분 기준 당기순이익을

연결그룹이 매입하여 자기주식으로 보유하고 있는 보통주를 제외한 당기의 가

중평균 유통보통주식수로 나누어 산정하였습니다.

나. 요약재무정보(별도재무제표 기준)

| (단위 : 원) |

| 구 분 | 제5기 (2022년 12월말) |

제4기 (2021년 12월말) |

제3기 (2020년 12월말) |

|---|---|---|---|

| [유동자산] | 249,737,817,116 | 225,694,150,113 | 128,300,249,411 |

| 현금 및 현금성자산 | 3,510,700,990 | 4,091,271,200 | 2,172,314,937 |

| 매출채권 및 기타채권 | 123,141,158,210 | 109,005,991,430 | 51,529,273,151 |

| 재고자산 | 104,259,246,568 | 100,395,815,825 | 65,490,615,568 |

| 기타 | 18,826,711,348 | 12,201,071,658 | 9,108,045,755 |

| [매각예정비유동자산] | 11,000,000 | 80,285,357,262 | 85,495,266,495 |

| [비유동자산] | 1,104,902,968,823 | 977,200,098,760 | 925,693,811,152 |

| 장기매출채권 및 기타채권 | 3,159,763,272 | 2,887,556,130 | 2,832,901,507 |

| 유형자산 | 477,113,997,211 | 351,267,194,205 | 322,406,329,877 |

| 투자부동산 | 150,616,432,468 | 152,248,731,721 | 148,567,535,841 |

| 무형자산 | 12,190,595,671 | 12,559,823,908 | 14,027,113,202 |

| 종속기업 및 관계기업투자 | 447,677,424,071 | 445,068,624,071 | 433,325,624,071 |

| 기타 | 14,144,756,130 | 13,168,168,725 | 4,534,306,654 |

| 자산총계 | 1,354,651,785,939 | 1,283,179,606,135 | 1,139,489,327,058 |

| [유동부채] | 322,742,847,945 | 416,854,685,153 | 488,471,363,713 |

| 매입채무 및 기타채무 | 106,702,324,355 | 148,117,231,084 | 132,773,790,006 |

| 차입금 | 173,098,641,591 | 213,453,853,405 | 351,326,747,990 |

| 기타유동부채 | 42,941,881,999 | 55,283,600,664 | 4,370,825,717 |

| [비유동부채] | 294,078,724,849 | 304,427,939,055 | 239,333,394,798 |

| 장기매입채무 및 기타채무 | 5,967,385,868 | 7,299,374,149 | 12,756,956,955 |

| 장기차입금 | 270,520,735,653 | 277,729,182,144 | 205,382,383,316 |

| 기타비유동부채 | 17,590,603,328 | 19,399,382,762 | 21,194,054,527 |

| 부채총계 | 616,821,572,794 | 721,282,624,208 | 727,804,758,511 |

| [자본금] | 22,399,740,000 | 22,399,740,000 | 22,399,740,000 |

| [주식발행초과금] | 428,409,839,784 | 428,409,839,784 | 428,409,839,784 |

| [이익잉여금(결손금)] | 288,937,077,977 | 112,980,755,034 | (37,216,898,346) |

| [기타자본구성요소] | (1,916,444,616) | (1,893,352,891) | (1,908,112,891) |

| 자본총계 | 737,830,213,145 | 561,896,981,927 | 411,684,568,547 |

|

종속·관계·공동기업 |

원가법 | 원가법 | 원가법 |

| 2022년 1~12월 | 2021년 1~12월 | 2020년 1~12월 | |

| 매출액 | 858,081,180,640 | 963,266,179,554 | 722,533,748,065 |

| 매출총이익 | 166,309,219,267 | 133,864,905,862 | 79,879,899,746 |

| 영업이익 | 96,465,703,165 | 78,620,941,766 | 8,158,505,289 |

| 법인세비용차감전이익(손실) | 259,022,901,270 | 170,154,142,105 | 41,775,350,182 |

| 당기순이익(손실) | 212,549,125,547 | 152,230,830,867 | 47,577,841,295 |

| 총포괄이익(손실) | 220,613,451,218 | 150,212,413,380 | 46,942,224,346 |

| 주당순이익(손실) | 47,571 | 34,071 | 10,649 |

※ 요약재무정보는 K-IFRS 별도재무제표 기준으로 작성하였습니다.

※ 종속기업 및 관계기업 투자는 직접적인 지분투자에 근거하여 원가로 측정하고 있

으며, 다만 한국채택국제회계기준으로의 전환일 시점에는 전환일 시점의 과거 회

계기준에 따른 장부금액을 간주원가로 사용하였습니다. 또한, 종속기업, 공동기업

및 관계기업으로부터 수취하는 배당금은 배당에 대한 권리가 확정되는 시점에 당

기손익으로 인식하고 있습니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 5 기 2022.12.31 현재 |

|

제 4 기 2021.12.31 현재 |

|

제 3 기 2020.12.31 현재 |

|

(단위 : 원) |

|

제 5 기 |

제 4 기 |

제 3 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

1,331,264,107,697 |

1,355,008,714,831 |

842,036,409,294 |

|

현금및현금성자산 |

23,868,859,988 |

33,590,312,637 |

47,127,699,231 |

|

매출채권 및 기타채권 |

592,665,169,163 |

703,260,096,735 |

442,618,957,372 |

|

기타금융자산 |

13,306,455,627 |

9,737,420,496 |

4,409,687,039 |

|

당기법인세자산 |

1,259,696,200 |

7,178,015,641 |

771,838,183 |

|

기타유동자산 |

47,868,649,926 |

37,276,244,037 |

22,412,597,972 |

|

재고자산 |

652,295,276,793 |

563,966,625,285 |

324,695,629,497 |

|

매각예정비유동자산 |

11,000,000 |

80,285,357,262 |

97,253,282,495 |

|

비유동자산 |

1,603,438,370,297 |

1,473,387,765,733 |

1,437,304,082,846 |

|

장기매출채권 및 기타채권 |

4,905,400,246 |

5,236,364,688 |

5,216,108,977 |

|

유형자산 |

1,344,551,183,493 |

1,224,324,623,611 |

1,204,359,886,252 |

|

투자부동산 |

153,517,468,155 |

155,310,248,195 |

151,386,593,060 |

|

무형자산 |

32,738,347,245 |

36,625,498,982 |

36,615,430,775 |

|

기타비유동금융자산 |

14,191,515,976 |

7,246,183,520 |

4,214,965,883 |

|

순확정급여자산 |

2,506,360,397 |

4,601,960,703 |

2,455,287,882 |

|

기타비유동자산 |

17,479,821,294 |

6,666,075,548 |

2,856,279,468 |

|

이연법인세자산 |

33,548,273,491 |

33,376,810,486 |

30,199,530,549 |

|

자산총계 |

2,934,713,477,994 |

2,908,681,837,826 |

2,376,593,774,635 |

|

부채 |

|||

|

유동부채 |

1,624,968,272,446 |

1,744,511,155,606 |

1,574,911,698,506 |

|

매입채무 및 기타채무 |

417,067,810,077 |

508,575,410,516 |

335,239,446,004 |

|

차입금 |

1,143,824,632,225 |

1,160,771,050,902 |

1,223,495,590,628 |

|

기타금융부채 |

5,292,025,251 |

4,737,453,593 |

4,473,975,413 |

|

당기법인세부채 |

47,748,812,095 |

23,006,767,485 |

7,698,506,672 |

|

기타유동부채 |

4,538,695,101 |

41,339,608,067 |

4,004,179,789 |

|

충당부채 |

6,496,297,697 |

6,080,865,043 |

|

|

비유동부채 |

510,187,695,843 |

442,581,966,374 |

420,571,266,849 |

|

장기매입채무 및 기타채무 |

6,430,951,272 |

7,086,263,461 |

12,572,835,624 |

|

장기차입금 |

487,012,327,353 |

380,038,988,194 |

376,233,315,916 |

|

기타비유동금융부채 |

5,836,622,424 |

4,557,082,485 |

8,289,240,850 |

|

순확정급여부채 |

1,692,695,199 |

1,871,271,562 |

1,940,644,428 |

|

이연법인세부채 |

7,483,079,007 |

48,406,491,394 |

20,673,110,922 |

|

당기법인세부채(비유동) |

1,118,748,534 |

||

|

기타비유동부채 |

194,372,192 |

195,553,142 |

465,498,843 |

|

충당부채 |

418,899,862 |

426,316,136 |

396,620,266 |

|

부채총계 |

2,135,155,968,289 |

2,187,093,121,980 |

1,995,482,965,355 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

707,471,793,852 |

604,001,009,916 |

312,839,137,944 |

|

자본금 |

22,399,740,000 |

22,399,740,000 |

22,399,740,000 |

|

주식발행초과금 |

428,409,839,784 |

428,409,839,784 |

428,409,839,784 |

|

이익잉여금 |

236,053,869,558 |

147,306,587,385 |

(101,357,180,108) |

|

기타자본구성요소 |

20,608,344,510 |

5,884,842,747 |

(36,613,261,732) |

|

비지배지분 |

92,085,715,853 |

117,587,705,930 |

68,271,671,336 |

|

자본총계 |

799,557,509,705 |

721,588,715,846 |

381,110,809,280 |

|

자본과부채총계 |

2,934,713,477,994 |

2,908,681,837,826 |

2,376,593,774,635 |

※ 상기 재무제표는 주주총회 승인전 재무제표이며, 향후 정기주주총회에서

재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해

그 내용 및 사유 등을 반영할 예정입니다.

|

연결 손익계산서 |

|

제 5 기 2022.01.01 부터 2022.12.31 까지 |

|

제 4 기 2021.01.01 부터 2021.12.31 까지 |

|

제 3 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 5 기 |

제 4 기 |

제 3 기 |

|

|---|---|---|---|

|

수익(매출액) |

3,841,372,825,700 |

3,597,777,100,369 |

2,394,622,898,921 |

|

매출원가 |

3,319,360,599,372 |

2,961,805,108,513 |

2,185,964,690,885 |

|

매출총이익(손실) |

522,012,226,328 |

635,971,991,856 |

208,658,208,036 |

|

판매비와관리비 |

173,010,597,914 |

167,707,473,983 |

146,523,529,833 |

|

연구개발비 |

33,931,315,087 |

30,954,591,637 |

27,926,255,036 |

|

영업이익(손실) |

315,070,313,327 |

437,309,926,236 |

34,208,423,167 |

|

기타수익 |

12,753,609,650 |

19,112,794,373 |

11,370,623,325 |

|

기타비용 |

43,129,147,428 |

12,364,761,445 |

9,455,097,641 |

|

금융수익 |

101,232,785,094 |

35,266,315,625 |

47,730,553,386 |

|

금융비용 |

172,765,556,312 |

67,525,338,253 |

82,749,503,076 |

|

법인세비용차감전순이익(손실) |

213,162,004,331 |

411,798,936,536 |

1,104,999,161 |

|

법인세비용(수익) |

52,923,633,013 |

81,775,698,977 |

(5,705,289,347) |

|

당기순이익(손실) |

160,238,371,318 |

330,023,237,559 |

6,810,288,508 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

125,340,084,777 |

250,696,944,978 |

78,623,731 |

|

비지배지분에 귀속되는 당기순이익(손실) |

34,898,286,541 |

79,326,292,581 |

6,731,664,777 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

28,053 |

56,109 |

18 |

※ 상기 재무제표는 주주총회 승인전 재무제표이며, 향후 정기주주총회에서

재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해

그 내용 및 사유 등을 반영할 예정입니다.

|

연결 포괄손익계산서 |

|

제 5 기 2022.01.01 부터 2022.12.31 까지 |

|

제 4 기 2021.01.01 부터 2021.12.31 까지 |

|

제 3 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 5 기 |

제 4 기 |

제 3 기 |

|

|---|---|---|---|

|

당기순이익(손실) |

160,238,371,318 |

330,023,237,559 |

6,810,288,508 |

|

기타포괄손익 |

29,305,749,634 |

48,522,458,942 |

(12,940,495,004) |

|

당기손익으로 재분류되지 않는항목 |

9,270,778,133 |

(3,114,593,696) |

(90,950,590) |

|

순확정급여부채의 재측정요소 |

8,087,417,396 |

(2,033,177,485) |

(635,616,949) |

|

기타포괄손익-공정가치측정금융자산 평가손익 |

1,183,360,737 |

(1,081,416,211) |

544,666,359 |

|

당기손익으로 재분류될 수 있는 항목 |

20,034,971,501 |

51,637,052,638 |

(12,849,544,414) |

|

해외사업환산손익 |

20,034,971,501 |

51,637,052,638 |

(12,849,544,414) |

|

총포괄손익 |

189,544,120,952 |

378,545,696,501 |

(6,130,206,496) |

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

148,151,003,936 |

291,161,871,972 |

(10,592,897,346) |

|

총 포괄손익, 비지배지분 |

41,393,117,016 |

87,383,824,529 |

4,462,690,850 |

※ 상기 재무제표는 주주총회 승인전 재무제표이며, 향후 정기주주총회에서

재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해

그 내용 및 사유 등을 반영할 예정입니다.

|

연결 자본변동표 |

|

제 5 기 2022.01.01 부터 2022.12.31 까지 |

|

제 4 기 2021.01.01 부터 2021.12.31 까지 |

|

제 3 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업 소유주지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

이익잉여금 |

기타자본구성요소 |

지배기업 소유주지분 합계 |

||||

|

2020.01.01 (기초자본) |

22,399,740,000 |

428,409,839,784 |

(100,800,186,890) |

(26,577,357,604) |

323,432,035,290 |

81,968,479,150 |

405,400,514,440 |

|

|

총포괄손익 |

당기순이익(손실) |

78,623,731 |

78,623,731 |

6,731,664,777 |

6,810,288,508 |

|||

|

순확정급여부채의 재측정요소 |

(635,616,949) |

(635,616,949) |

(635,616,949) |

|||||

|

기타포괄손익-공정가치측정금융자산 평가손익 |

383,844,397 |

383,844,397 |

160,821,962 |

544,666,359 |

||||

|

해외사업환산손익 |

(10,419,748,525) |

(10,419,748,525) |

(2,429,795,889) |

(12,849,544,414) |

||||

|

자본에 직접 인식된 주주와의 거래 |

배당 |

(18,159,498,664) |

(18,159,498,664) |

|||||

|

2020.12.31 (기말자본) |

22,399,740,000 |

428,409,839,784 |

(101,357,180,108) |

(36,613,261,732) |

312,839,137,944 |

68,271,671,336 |

381,110,809,280 |

|

|

2021.01.01 (기초자본) |

22,399,740,000 |

428,409,839,784 |

(101,357,180,108) |

(36,613,261,732) |

312,839,137,944 |

68,271,671,336 |

381,110,809,280 |

|

|

총포괄손익 |

당기순이익(손실) |

250,696,944,978 |

250,696,944,978 |

79,326,292,581 |

330,023,237,559 |

|||

|

순확정급여부채의 재측정요소 |

(2,033,177,485) |

(2,033,177,485) |

(2,033,177,485) |

|||||

|

기타포괄손익-공정가치측정금융자산 평가손익 |

(745,193,129) |

(745,193,129) |

(336,223,082) |

(1,081,416,211) |

||||

|

해외사업환산손익 |

43,243,297,608 |

43,243,297,608 |

8,393,755,030 |

51,637,052,638 |

||||

|

자본에 직접 인식된 주주와의 거래 |

배당 |

(38,067,789,935) |

(38,067,789,935) |

|||||

|

2021.12.31 (기말자본) |

22,399,740,000 |

428,409,839,784 |

147,306,587,385 |

5,884,842,747 |

604,001,009,916 |

117,587,705,930 |

721,588,715,846 |

|

|

2022.01.01 (기초자본) |

22,399,740,000 |

428,409,839,784 |

147,306,587,385 |

5,884,842,747 |

604,001,009,916 |

117,587,705,930 |

721,588,715,846 |

|

|

총포괄손익 |

당기순이익(손실) |

125,340,084,777 |

125,340,084,777 |

34,898,286,541 |

160,238,371,318 |

|||

|

순확정급여부채의 재측정요소 |

8,087,417,396 |

8,087,417,396 |

8,087,417,396 |

|||||

|

기타포괄손익-공정가치측정금융자산 평가손익 |

824,083,373 |

824,083,373 |

359,277,364 |

1,183,360,737 |

||||

|

해외사업환산손익 |

13,899,418,390 |

13,899,418,390 |

6,135,553,111 |

20,034,971,501 |

||||

|

자본에 직접 인식된 주주와의 거래 |

배당 |

(44,680,220,000) |

(44,680,220,000) |

(66,895,107,093) |

(111,575,327,093) |

|||

|

2022.12.31 (기말자본) |

22,399,740,000 |

428,409,839,784 |

236,053,869,558 |

20,608,344,510 |

707,471,793,852 |

92,085,715,853 |

799,557,509,705 |

|

※ 상기 재무제표는 주주총회 승인전 재무제표이며, 향후 정기주주총회에서

재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해

그 내용 및 사유 등을 반영할 예정입니다.

|

연결 현금흐름표 |

|

제 5 기 2022.01.01 부터 2022.12.31 까지 |

|

제 4 기 2021.01.01 부터 2021.12.31 까지 |

|

제 3 기 2020.01.01 부터 2020.12.31 까지 |

|

(단위 : 원) |

|

제 5 기 |

제 4 기 |

제 3 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

350,446,363,720 |

234,660,490,131 |

312,387,826,215 |

|

영업으로부터 창출된 현금흐름 |

453,283,833,684 |

318,657,678,753 |

370,691,165,469 |

|

법인세환급(납부) |

(57,326,661,111) |

(50,662,185,996) |

(17,129,039,058) |

|

이자납부 |

(45,879,997,861) |

(33,670,065,514) |

(41,527,113,668) |

|

이자수취 |

272,418,328 |

289,195,542 |

352,813,472 |

|

배당금수취 |

96,770,680 |

45,867,346 |

|

|

투자활동현금흐름 |

(251,562,883,291) |

(89,143,681,540) |

(148,746,389,943) |

|

기타채권의 처분 |

(55,076) |

65,043,056 |

|

|

기타금융자산의 처분 |

686,029,930 |

10,135,886,018 |

|

|

장기기타금융자산의 처분 |

2,000,000 |

||

|

장기기타채권의 처분 |

341,263,861 |

366,149,191 |

1,804,280,150 |

|

유형자산의 처분 |

6,045,280,617 |

2,625,706,652 |

6,823,492,202 |

|

정부보조금의 취득 |

754,924,273 |

1,063,627,000 |

|

|

무형자산의 처분 |

1,200,000,000 |

||

|

매각예정비유동자산의 처분 |

(27,419,200,000) |

58,370,474,514 |

1,671,083,725 |

|

기타채권의 취득 |

(413,571,389) |

(384,173,616) |

(40,540,010) |

|

장기기타채권의 취득 |

(630,955,738) |

(433,276,337) |

(548,385,836) |

|

기타금융자산의 취득 |

(3,049,345,899) |

(2,439,595,077) |

(4,180,678,655) |

|

기타비유동금융자산의 취득 |

(720,000,000) |

(584,838,000) |

|

|

유형자산의 취득 |

(227,622,589,726) |

(148,160,520,446) |

(160,998,620,161) |

|

투자부동산의 취득 |

(314,540,800) |

||

|

무형자산의 취득 |

(523,613,898) |

(255,211,542) |

(3,956,739,432) |

|

파생상품의 감소 |

8,134,578,403 |

2,167,790,156 |

|

|

파생상품의 증가 |

(2,841,481,710) |

(399,875,518) |

|

|

기타포괄손익-공정가치측정금융자산의 취득 |

(150,000,000) |

(1,862,638,000) |

|

|

기타포괄손익-공정가치측정금융자산의 처분 |

95,513,629 |

||

|

당기손익-공정가치측정금융자산의 취득 |

(4,014,900,000) |

||

|

당기손익-공정가치측정금융자산의 처분 |

139,268,715 |

||

|

재무활동현금흐름 |

(102,670,647,873) |

(163,668,157,437) |

(142,414,088,332) |

|

단기차입금의 차입 |

5,209,258,216,624 |

4,102,670,371,387 |

3,526,797,219,290 |

|

장기차입금 차입 및 사채의 발행 |

202,331,701,540 |

196,277,107,312 |

218,163,181,788 |

|

단기차입금의 상환 |

(5,120,931,742,952) |

(4,116,675,663,285) |

(3,751,239,664,526) |

|

장기차입금 및 사채의 상환 |

(252,914,530,216) |

(322,083,534,112) |

(112,925,300,000) |

|

배당금지급 |

(135,356,610,760) |

(17,275,364,362) |

(18,159,498,664) |

|

리스부채의 지급 |

(5,472,541,509) |

(5,047,268,135) |

(5,477,450,862) |

|

예수보증금의 수령 |

1,145,167,000 |

388,466,358 |

866,956,300 |

|

장기예수보증금의 상환 |

(730,307,600) |

(1,922,272,600) |

(439,531,658) |

|

현금및현금성자산에 대한 환율변동효과 |

(5,934,285,205) |

4,613,962,252 |

(5,938,708,090) |

|

현금및현금성자산의순증가(감소) |

(9,721,452,649) |

(13,537,386,594) |

15,288,639,850 |

|

기초현금및현금성자산 |

33,590,312,637 |

47,127,699,231 |

31,839,059,381 |

|

기말현금및현금성자산 |

23,868,859,988 |

33,590,312,637 |

47,127,699,231 |

※ 상기 재무제표는 주주총회 승인전 재무제표이며, 향후 정기주주총회에서

재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해

그 내용 및 사유 등을 반영할 예정입니다.

3. 연결재무제표 주석

| 제 5(당)기말 2022년 12월 31일 현재 |

| 제 4(전)기말 2021년 12월 31일 현재 |

| 효성첨단소재 주식회사와 그 종속기업 |

1. 일반사항

효성첨단소재 주식회사(이하 "회사")와 종속기업(이하 회사와 종속기업을 "연결그룹")은 2018년 6월 1일을 분할기일로 주식회사 효성에서 인적분할되어 산업자재 사업을목적으로 신규 설립되었습니다.

당기말 현재 연결그룹은 울산, 대전, 전주 등에 공장을 두고 있으며, 상기 공장 외에 베트남, 중국, 유럽등에 해외 현지법인을 두고 있습니다.

당기말 현재 회사의 주요 주주현황은 다음과 같습니다(단위:주).

| 주 주 명 | 주 식 수 | 지 분 율(%) |

|---|---|---|

| (주)효성 | 949,839 | 21.20% |

| 조 현 상 | 546,895 | 12.21% |

| 조 석 래 | 462,229 | 10.32% |

| 송 광 자 | 32,925 | 0.73% |

| 자기주식 | 11,926 | 0.27% |

| 조 양 래 등 | 10,319 | 0.23% |

| 기 타 | 2,465,815 | 55.04% |

| 총 계 | 4,479,948 | 100.00% |

가. 종속기업 현황

당기말과 전기말 현재 종속기업 현황은 다음과 같습니다.

| 회사명 | 지배지분율 | 설립국가 | 결산월 | 업종 | |

|---|---|---|---|---|---|

| 당기말 | 전기말 | ||||

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 90.83% | 90.83% | 중국 | 12월 | 폴리에스터원사 및 T/C제조 |

| Hyosung Steel Cord (Qingdao) Co., Ltd. | 100% | 100% | 중국 | 12월 | 스틸코드 제조 및 판매업 |

| Hyosung Carbon Materials (Jiangsu) Co., Ltd.(주1) | 100% | - |

중국 | 12월 | 탄소섬유 및 탄소복합재료 생산 및 판매 |

| GST Global GmbH | 100% | 100% | 독일 | 12월 | 독일지주회사 |

| Global Safety Textiles GmbH(주2) | 100% | 100% | 독일 | 12월 | 에어백 쿠션 및 원단 제조, 판매 |

| GST Safety Textiles RO S.R.L.(주2) | 100% | 100% | 루마니아 | 12월 | 에어백 쿠션 및 원단 제조, 판매 |

| GST Automotive Safety Components International LLC(주2,3) | 100% | 100% | 미국 | 12월 | 에어백 쿠션 및 원단 판매 |

| Global Safety Textiles U.S. Holdings, Inc.(주2,3) | - |

100% | 미국 | 12월 | 미국지주회사 |

| Global Safety Textiles LLC(주2,3) | - |

100% | 미국 | 12월 | 에어백 쿠션 및 원단 제조, 판매 |

| GST Automotive Safety Components International LLC S.A.de C.V(주2) | 100% | 100% | 멕시코 | 12월 | 에어백 쿠션 및 원단 제조, 판매 |

| GST China Investment Limited(주2) | 100% | 100% | 홍콩 | 12월 | 홍콩지주회사 |

| GST Automotive Safety South Africa(Proprietary) Limited(주2) | 100% | 100% | 남아공 | 12월 | 에어백 쿠션 및 원단 제조, 판매 |

| GST Automotive Safety(Changshu) Co. Ltd(주2) | 100% | 100% | 중국 | 12월 | 에어백 쿠션 및 원단 제조, 판매 |

| GST Automotive Safety Poland Sp.z.oo(주2,4) | - | 100% | 폴란드 | 12월 | 에어백 쿠션 및 원단 제조, 판매 |

| Hyosung Luxembourg S.A | 100% | 100% | 룩셈부르크 | 12월 | 타이어보강재 생산 및 판매업 |

| Hyosung Vietnam Co., Ltd. | 71.43% | 71.43% | 베트남 | 12월 | 타이어보강재 및 스판덱스 제조 |

| Hyosung Quang Nam Co., Ltd | 100% | 100% | 베트남 | 12월 | 타이어보강재 생산 및 판매업 |

| (주1) 당기 중 신규설립되어 연결그룹에 포함 되었습니다. |

| (주2) GST Global GmbH의 종속기업입니다. |

| (주3) 당기 중 GST Automotive Safety Components International LLC와 Global Safety Textiles U.S. Holdings, Inc. 그리고 Global Safety Textiles LLC가 합병하여 GST Automotive Safety Components International LLC가 되었습니다. |

| (주4) 당기 중 청산으로 연결그룹에서 제외 되었습니다. |

나. 연결대상 범위의 변동

당기 중 연결재무제표 작성대상범위의 변동내용은 다음과 같습니다.

| 구분 | 회사명 | 사유 |

|---|---|---|

| 연결 포함 | Hyosung Carbon Materials (Jiangsu) Co., Ltd. | 신규설립 |

| 연결 제외 | Global Safety Textiles U.S. Holdings, Inc. | 합병 |

| 연결 제외 | Global Safety Textiles LLC | 합병 |

| 연결 제외 | GST Automotive Safety Poland Sp.z.oo | 청산 |

다. 종속기업 관련 재무정보 요약

주요 연결대상 종속기업의 2022년 12월 31일 현재 요약재무상태표와 동일로 종료되는 회계연도의 요약포괄손익계산서는 다음과 같습니다(단위:백만원).

| 구분 | 당기말 | 당기 | ||||

|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 당기손익 | 총포괄손익 | |

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 299,999 | 111,159 | 188,840 | 402,017 | 12,085 | 6,699 |

| Hyosung Steel Cord (Qingdao) Co., Ltd. | 95,775 | 120,748 | (24,973) | 111,988 | (13,610) | (12,520) |

| Hyosung Carbon Materials (Jiangsu) Co., Ltd. | 2,815 | 288 | 2,527 | - | - | (81) |

| GST Global GmbH(주1) | 375,482 | 373,720 | 1,762 | 416,786 | (4,565) | (4,494) |

| Hyosung Luxembourg S.A | 164,507 | 129,019 | 35,488 | 369,407 | 5,997 | 6,203 |

| Hyosung Vietnam Co., Ltd. | 937,326 | 670,633 | 266,693 | 2,123,084 | 121,421 | 139,199 |

| Hyosung Quang Nam Co., Ltd | 335,267 | 263,539 | 71,728 | 196,023 | 10,188 | 14,534 |

| 구분 | 전기말 | 전기 | ||||

|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 당기손익 | 총포괄손익 | |

| Hyosung Chemical Fiber (Jiaxing) Co., Ltd. | 343,872 | 109,166 | 234,706 | 415,323 | 55,975 | 77,474 |

| Hyosung Steel Cord (Qingdao) Co., Ltd. | 104,968 | 117,421 | (12,453) | 103,400 | (12,409) | (13,814) |

| GST Global GmbH(주1) | 381,320 | 375,064 | 6,256 | 352,568 | (13,093) | (4,978) |

| Hyosung Luxembourg S.A | 118,052 | 86,501 | 31,551 | 260,123 | 3,508 | 3,621 |

| Hyosung Vietnam Co., Ltd. | 1,010,545 | 665,784 | 344,761 | 1,994,328 | 264,400 | 285,698 |

| Hyosung Quang Nam Co., Ltd | 242,265 | 185,070 | 57,195 | 113,833 | 18,764 | 22,570 |

(주1) GST Global GmbH의 요약재무현황은 연결재무제표상 내역입니다.

2. 중요한 회계정책

다음은 연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성 기준

연결그룹의 재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성됐습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - | 특정 금융자산과 금융부채(파생상품 포함), 공정가치로 측정하는 특정 유형자산과 투자부동산 유형 |

| - | 순공정가치로 측정하는 매각예정자산 |

| - | 확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 연결그룹이 채택한 제ㆍ개정 기준서 및 해석서

연결그룹은 2022년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 리스이용자는 비슷한 상황에서 특성이 비슷한 계약에 실무적 간편법을 일관되게 적용해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

사업결합 시 인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(5) 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결그룹은 동 개정으로 인해 연결재무제표에 중요한 영향은 없습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택': 최초채택기업인 종속기업

·기업회계기준서 제1109호 '금융상품': 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1041호 '농림어업': 공정가치 측정

2.2.2 연결그룹이 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2024년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결그룹은 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(2) 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책 정보를 정의하고 이를 공시하도록 하였습니다. 동 개정 사항은 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결그룹은 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 동 개정 사항은 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이허용됩니다. 연결그룹은 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결그룹은 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 동 기준서는 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 기업회계기준서 제1109호 '금융상품'을 적용한 기업은 조기적용이허용됩니다. 연결그룹은 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

기준서의 개정으로 기업회계기준서 제1117호를 최초로 적용하는 기업은 비교기간에대해 선택적 분류 조정('overlay')를 적용할 수 있습니다. 이러한 분류 조정은 기업회계기준서 제1117호의 적용범위에 포함되는 계약과 연관성이 없는 금융자산을 포함한 모든 금융자산에 적용할 수 있습니다. 금융자산에 분류 조정을 적용하는 기업은 기업회계기준서 제1109호의 분류와 측정 요구사항을 해당 금융자산에 적용해왔던 것처럼 비교정보를 표시하며, 이러한 분류 조정은 상품별로 적용할 수 있습니다.

(6) 기업회계기준서 제1001호 '재무제표 표시' - 행사가격 조정 조건이 있는 금융부채 평가손익 공시

발행자의 주가 변동에 따라 행사가격이 조정되는 조건이 있는 금융상품의 전부나 일부가 금융부채로 분류되는 경우 그 금융부채의 장부금액과 관련 손익을 공시하도록 하였습니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결그룹은 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2.3 연결

연결그룹은 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 연결그룹이 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 연결그룹이 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점부터 연결재무제표에서 제외됩니다.

연결그룹의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결그룹은 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결그룹 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결그룹에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

(2) 관계기업

관계기업은 연결그룹이 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 지분법을 적용합니다. 연결그룹과 관계기업 간의 거래에서 발생한 미실현이익은 연결그룹의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다.

2.4 외화환산

(1) 기능통화와 표시통화

연결그룹은 연결그룹 내 개별기업의 재무제표에 포함되는 항목들을 각각의 영업활동이 이루어지는 주된 경제환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 지배기업의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시되어 있습니다.

(2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식되고, 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다.

2.5 금융자산

(1) 분류

연결그룹은 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결그룹은 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

연결그룹은 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결그룹은 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '금융수익' 또는 '금융비용'으로 표시하고 손상차손은 '금융비용'으로 표시합니다.

(다) 당기손익-공정가치 측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '기타수익' 또는 '기타비용'으로 표시합니다.

② 지분상품