|

|

조선기자재 |

정 정 신 고 (보고)

| 2022 년 12 월 30 일 |

1. 정정대상 공시서류 : 소액공모공시서류

2. 정정대상 공시서류의 최초제출일 : 2022년 12월 27일

3. 정정사항

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| 4. 모집 또는 매출절차 등에 관한 사항 | 내용 추가 | 주1) | 주2) |

주1)

(3) 청약취급처 : 주식회사 메디콕스 본사 (TEL : 02-3218-9500)

주2)

(3) 청약취급처

1) 청약증거금 취급처

| 구분 | 내 용 |

|---|---|

| 청약취급처 | 주식회사 메디콕스 본사 (02-3218-9500) |

| 청약증거금 납입처 | 하나은행 서초동지점(한국증권금융 연계계좌) |

| 예금주 | 주식회사 메디콕스 |

(2) 주금납입처

| 구분 | 내 용 |

|---|---|

| 주금납입은행 | 하나은행 서초동지점 |

| ※ 주식청약금에 관한사항 자본시장과 금융투자업에 관한 법률 시행령 제137조 제1항 제3의2호를 반영하여, 당사는 청약증거금 납입관리점과 청약증거금의 예치, 보관 및 투자자에 대한 반환 등에 관한 사항을 포함하는 청약증거금관리계약을 체결하고 계좌를 개설하였으며, 청약증거금은 주금납입일에 주금으로 대체합니다. |

소액공모공시서류

| ( 지 분 증 권 ) | |

| 금융위원회 귀중 | 2022 년 12 월 27 일 |

| 회 사 명 : |

주식회사 메디콕스 |

| 대 표 이 사 : |

오 대 환 |

| 본 점 소 재 지 : |

서울시 강남구 도산대로 549, 2~3층 |

| (전 화) 02-3218-9500 | |

| (홈페이지) http://www.c-ocean.co.kr | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명) 오 대 환 |

| (전 화) 02-3218-9500 | |

| 모집 또는 매출 증권의 종류 및 수 : |

주식회사 메디콕스 기명식 보통주식 309,310 주 |

| 모집 또는 매출총액 : |

금 구억구천구백구십구만구천이백삼십원 (\999,999,230) |

| 청약권유인쇄물 열람장소 | |

| 가. 소액공모공시서류 | |

| 전자문서 : 금융위(금감원) 홈페이지 → http://dart.fss.or.kr | |

| 나. 청약권유인쇄물 | |

| 전자문서 : 금융위(금감원) 홈페이지 → http://dart.fss.or.kr | |

| 서면문서 : | |

청약권유인쇄물

| 2022 년 12 월 27 일 | |

| ( 발 행 회 사 명 ) 주식회사 메디콕스 |

|

| ( 증권의 종목과 발행증권수 ) 주식회사 메디콕스 기명식 보통주식 309,310 주 |

|

| ( 모 집 또는 매 출 총 액 ) 금 구억구천구백구십구만구천이백삼십 원 (\999,999,230) |

|

| 1. 모집 또는 매출가액 : |

금 3,233 원(발행가액, 1주당 액면가액 500원) [확정발행가액 산정방법: 제3자배정증자방식으로 유상증자를 하는 경우 그 발행가액은 청약일전 과거 제3거래일부터 제5거래일(2022.12.23 ~ 2022.12.27)까지의 가중산술평균주가를 기준주가로 하여 증권의 발행 및 공시 등에 관한 규정 제5-18조제1항의 규정에 의한 100분의 10 할인율을 적용하여 산정함.] |

| 2. 청약기간 : |

2023년 01월 02일 16시 까지 |

| 3. 납입기일 : |

2023년 01월 10일 |

| ( 대 표 주 관 회 사 명 ) 직접모집 |

|

자본시장과 금융투자업에 관한 법률 제119조제1항 및 동법 시행령 제120조제1항에 따라 과거 1년 동안 증권의 모집을 하기 위하여 신고서를 제출하지 않은 모집가액이 10억원 미만인 경우에는 증권신고서를 제출하지 아니합니다.

다만, 투자자를 보호하기 위하여 한국증권금융㈜ 본점 영업부와 청약증거금의 예치, 보관 및 투자자에 대한 반환 등에 관한 사항을 포함하는 청약증거금관리계약을 체결하고 계좌를 개설하였으며, 자본시장과 금융투자업에 관한 법률 시행령 제137조제1항에 따라 증권의 모집 개시일 3일 전까지 청약권유방법과 재무상태와 영업실적에 관한 사항을 기재한 소액공모공시서류를 금융위원회에 전자문서의 방법에 의하여 제출하고 청약권유문서로 갈음합니다.[전자문서 : 금감위(금감원)홈페이지 → http://dart.fss.or.kr]

소액공모공시서류는 회사의 본점 및 청약사무취급처에 갖추어 두었으며, 금융감독원과 한국거래소가 운영하는 전자공시시스템을 통하여 열람이 가능합니다.

증권의 모집 개시전일까지 청약의 권유방법과 인쇄물 등에 기재하거나 표시한 내용 중 일부가 변경될 수 있으며, 증권의 모집을 시작한 후 청약의 권유방법이나 인쇄물 등에 기재하거나 표시한 내용을 변경한 경우에도 변경내용을 금융위원회에 제출합니다.

정부가 소액공모공시서류의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 해당 증권의 가치를 보증 또는 승인하는 것이 아니므로 증권에 대한 투자는 전적으로 투자자에게 귀속됩니다.

모집 또는 매출에 관한 사항의 요약

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 보통주 | 309,310 | 500 | 999,999,230 | 999,999,230 | 제3자배정 |

| 인수(주선) 여부 | 지분증권 등 상장을 위한 공모여부 | ||

|---|---|---|---|

| 직접공모 | 예 | 코스닥시장 | 신규상장 |

| 인수(주선)인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| - | - | 기타 | - | - | - | - |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2023년 01월 02일 | 2023년 01월 10일 | 2022년 12월 27일 | 2023년 01월 10일 | - |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 999,999,230 |

| 발행제비용 | - |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【기 타】 | 1. 당사의 금번 유상증자는 10억원 미만의 소액공모(제3자배정방식)이므로 금융위원회에 별도의 증권신고서를 제출하지 않습니다. 따라서 투자자여러분들께서는 본 소액공모공시서류(지분증권)의 기재사항 중 투자위험요소에 적혀있는 사업위험 회사위험 기타위험 등을 상세히 읽어보시고 청약하시길 바랍니다. 2. 신주 발행가액의 산정방법 발행가액은 "증권의 발행 및 공시 등에 관한 규정" 제5-18조(유상증자의 발행가액 결정)에 의거하여 청약일전 과거 3거래일로부터 제5거래일까지가중산술평균주가를 기준주가로 하고 할인율 10%를 적용하여 신주발행가액을 산정합니다.(단 원단위 미만은 절상한다.) 3. 본 유상증자 일정은 관계기관과의 협의과정에서 변경될 수 있습니다. 4. 본 유상증자와 관련하여 이사회에서 정하지 아니한 사항은 대표이사에게 위임합니다. 5. 제3자배정의 방식으로 신주를 배정할 때 상법 제418조 제4항의 규정에도 불구하고 자본시장과 금융투자업에 관한 법률 제161조 제1항 제5호에 따라 금융위원회와 거래소에 유상증자를 위한 주요사항보고서가 그 납입기일의 1주 전까지 공시된 경우에는 주주에 대한 통지 또는 공고를 적용하지 아니합니다. 6. 자세한 모집 또는 매출에 관한 일반사항은 "제1부 모집 또는 매출에 관한 사항"을 참고하시기 바랍니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

(기본적인 사항)

| 종류 | 수량 | 액면가액 | 모집가액 | 모집총액 |

|---|---|---|---|---|

| 기명식보통주 | 309,310 | 500 | 999,999,230 | 999,999,230 |

(증자방식) 당해 발행하는 유상증자의 경우 상법 제418조제1항에도 불구하고 정관 제10조에 따라 제3자배정 증자방식으로 발행합니다.

(확정모집가액 산정방법) 제3자배정증자방식으로 유상증자를 하는 경우 그 발행가액은 청약일전 과거 제3거래일부터 제5거래일(2022.12.23 ~ 2022.12.27)까지의 가중산술평균주가를 기준주가로 하여 증권의 발행 및 공시 등에 관한 규정 제5-18조제1항의 규정에 의한 100분의 10 할인율을 적용하여 발행합니다.

확정발행가액은 청약일(2023년 01월02일)의 제3거래일 전2022년12월27일 18시 장종료 이후 확정됩니다. 발행가액 변경 시 증권수량, 모집 총액등이 변동될 수 있습니다.

(청약기일, 납입기일) 2023년 01월 02일 청약일, 2023년 01월 10일 납입기일로하여 직접모집합니다.

(증권의 교부방법) 주권의 수령은 명의개서대리인(하나은행 증권대행부)을 통해 전자등록기관(한국예탁결제원)이 일괄 수령하여 증권회사 해당 계좌로 입고 처리됩니다.

(증권의 상장여부) 회사는 코스닥시장 상장규정 제18조 및 동 시행세칙 제18조에 따라 신주의 상장신청서와 첨부서류를 한국거래소에 제출합니다. 신주의 유통예정일은 2023년 01월 27일입니다.

2. 공모방법

자본시장과 금융투자업에 관한 법률 제165조의6제1항 및 회사 정관 제10조에 따라 불특정인(해당 주권상장법인의 주식을 소유한 자를 포함)에게 신주인수의 청약을 할 기회를 부여하고 이에 따라 청약을 한 자에 대하여 신주를 배정하는 제3자배정 방식으로 모집하여 발행합니다.

|

[자본시장과 금융투자업에 관한 법률] 1. 주주에게 그가 가진 주식 수에 따라서 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식 2. 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 제1호 외의 방법으로 특정한 자(해당 주권상장법인의 주식을 소유한 자를 포함한다)에게 신주를 배정하기 위하여 신주인수의 청약을 할 기회를 부여하는 방식 3. 제1호 외의 방법으로 불특정 다수인(해당 주권상장법인의 주식을 소유한 자를 포함한다)에게 신주인수의 청약을 할 기회를 부여하고 이에 따라 청약을 한 자에 대하여 신주를 배정하는 방식

|

(제3자배정 증자의 목적) 회사는 운영자금 확보를 위하여 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 긴급한 자금을 조달하고자 합니다. 재무구조 개선을 위한 이번 발행의 경우 정관 제9조 규정에 부합합니다.

(제3자배정 대상자에 관한 사항) 경영상 목적 달성 및 신속한 자금 조달을 위해 투자자의 납입능력 및 투자의향 등을 고려하여 배정대상자를 선정하게 되었으며, 유상증자를 위한 이사회결의일 전후 6개월 동안의 회사와 배정대상 제3자간의 거래 및 향후 계획을 포함하여 별도의 약정이 없습니다.

| 대상자명 | 회사 또는 최대주주와의 특수관계 여부 |

배정주식수 | 배정총액 |

|---|---|---|---|

| (주)신주인베스트먼트 | 해당사항 없음 | 309,310 | 999,999,230 |

(실권주 처리방법) 청약자의 청약분에 대하여는 청약수대로 배정하고 청약되지 않은 잔여증권을 포함하여 실권주(신주인수의 청약을 하지 아니하거나 그 가액을 납입하지 아니한 주식)가 발생할 경우 발행을 철회하고 미발행 처리합니다.

3. 공모가격 결정방법

3자배정증자방식으로 유상증자를 하는 경우 그 발행가액은 청약일전 과거 제3거래일부터 제5거래일(2022.12.23 ~ 2022.12.27)까지의 가중산술평균주가를 기준주가로 하여 증권의 발행 및 공시 등에 관한 규정 제5-18조제1항의 규정에 의한 100분의 10 할인율을 적용하여 발행합니다.

신주의 발행가액: 금 3,233 원 (원단위절상, 신주의 1주당 액면가액 500원)

| 일자 | 거래량(주) | 거래대금(원) |

|---|---|---|

| 2022-12-23 | 1,757,533 | 6,194,376,390 |

| 2022-12-26 | 740,779 | 2,644,977,020 |

| 2022-12-27 | 1,042,517 | 3,878,613,270 |

| 기준주가 | 3,591.88 | |

| 할인율 | 10% | |

| 발행가액 | 3,233 | |

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | ||

|---|---|---|---|

| 모집 또는 매출주식의 수 | 309,310 | ||

| 주당 모집가액 또는 매출가액 | 3,233 | ||

| 모집총액 또는 매출총액 | 999,999,230 | ||

| 청약기일 | 모집 또는 매출 | 개시일 | 2023년 01월 02일 |

| 종료일 | 2023년 01월 02일 | ||

| 청약증거금 | 일반모집 또는 매출 | 주당 모집가액의 100% | |

| 납입기일 | 2023년 01월 10일 | ||

| 배당기산일(결산일) | 2023년 01월 01일 | ||

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 일 자 | 공고방법 |

|---|---|---|

| 청 약 공 고 | 2022년 12월 27일 | 금융감독원 전자공시시스템(dart.fss.or.kr) |

| 배 정 공 고 | 2023년 01월 10일 | 청약결과 배정공고는 금융감독원 전자공시시스템(http://dart.fss.or.kr)에 소액공모실적보고서를 게시함으로서 개별통지에 갈음합니다. |

(2) 청약방법

| 청약대상자 | 청약방법 및 절차 | 1인당 청약한도 |

|---|---|---|

| 제3자 배정자 | 1) 소정의 청약서 2통에 필요한 사항을 기입하여 청약취급처에 청약한다. 2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"에 의한 실명자이어야 한다. 3) 청약결과 이중청약, 무자격청약을 한 경우에는 그 전부를 청약하지 않은 것으로 본다. 4) 방문 시 주민등록증 사본 2부(원본 복사 선명하게, 법인은 사업자 등록증 사본)와 주권교부용 증권카드 사본 1부 또는 증권계좌사본 1부, 환불통장 사본 1부(청약자 본인명의)와 도장을 반드시 지참하여야 하며, 대리인의 방문 청약의 경우에는 청약자 본인의 주민등록증 사본 2부, 인감도장, 인감증명서, 주권교부용 증권카드 사본 1부 또는 증권계좌사본 1부 및 환불 통장(청약자 본인명의), 대리인 주민등록증 사본 1부, 위임장과 함께 청약취급처에 제출한다. |

- |

(3) 청약취급처

1) 청약증거금 취급처

| 구분 | 내 용 |

|---|---|

| 청약취급처 | 주식회사 메디콕스 본사 (02-3218-9500) |

| 청약증거금 납입처 | 하나은행 서초동지점(한국증권금융 연계계좌) |

| 예금주 | 주식회사 메디콕스 |

(2) 주금납입처

| 구분 | 내 용 |

|---|---|

| 주금납입은행 | 하나은행 서초동지점 |

| ※ 주식청약금에 관한사항 자본시장과 금융투자업에 관한 법률 시행령 제137조 제1항 제3의2호를 반영하여, 당사는 청약증거금 납입관리점과 청약증거금의 예치, 보관 및 투자자에 대한 반환 등에 관한 사항을 포함하는 청약증거금관리계약을 체결하고 계좌를 개설하였으며, 청약증거금은 주금납입일에 주금으로 대체합니다. |

(4) 청약일 : 2023년 01월 02일

(5) 주식청약금 및 초과청약금 환불 등에 관한 사항

자본시장과 금융투자업에 관한 법률 시행령 제137조 제1항 제3호의2를 반영하여, 당사는 청약증거금 납입관리점과 청약증거금 관리계약을 체결하여, 해당 청약금에 대하여 반환 전까지 초과청약금 인출목적 외의 인출을 제한하며, 초과청약금 환불일에 청약증거금 납입관리점에서 청약인에게 일괄 송금될 예정입니다. 청약증거금은 주금납입일에 주금으로 대체합니다.

(6) 청약을 완료한 주식의 합계가 공모주식총수에 미달하는 경우에는 그 미청약분은 미발행 처리합니다.

(7) 청약자의 청약분에 대하여서는 청약일에 청약서류 접수 및 납입일 청약증거금 납부를 완료한 청약분에 한하여 배정합니다.

(8) 청약증거금 및 환불금액은 주금납입일(2023년 01월 10일)에 주금으로 대체, 접수한 환불계좌로 환불합니다.

(9) 주권교부에 관한 사항

① 주권상장예정일 : 2023년 01월 27일

② 주권교부장소 : 하나은행 증권대행부

③ 해당 청약자에게 배정된 주식은 청약자의 계좌에 자동 입고 됩니다.

④ 상기 일정은 관계기관과의 협의에 따라 변동될 수 있습니다.

(10) 기타의 사항

① 본 유상증자는 소액공모로 진행되므로 증권신고서 및 투자설명서를 제출하지 않습니다. 투자자께서는 투자의사결정을 하시기 전에 금융감독원 전자공시시스템(http://dart.fss.or.kr)에 공시된 당사의 소액공모 공시서류를 충분히 검토하시기 바랍니다.

② 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 재무상태와 영업실적이 포함된 사업보고서 및 감사보고서등 기타 정기공시사항과 수시공시사항등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

③ 기타 투자자 유의사항

- 청약증거금은 주금 납입기일에 주금 납입으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

- 기타 신주발행과 관련하여 본 이사회에서 정하지 아니한 구체적인 사항은 대표이사에게 위임합니다.

- 상기의 유상증자 일정 및 내용은 관계기관과의 협의에 따라 변경 될 수 있습니다.

5. 인수 등에 관한 사항

- 해당사항 없습니다.

II. 증권의 주요 권리내용

당사가 금번 제3자배정 유상증자를 통하여 발행할 증권은 기명식 보통주이며, 동 증권의 주요 권리내용은 다음과 같습니다.

1. 주식의 종류 : 주식회사 메디콕스 기명식 보통주

2. 1주당 액면금액 : 기명식 보통주 1주당 500원

3. 신주인수권에 관한 사항

| 제10조(신주인수권) ① 주주는 그가 소유한 주주의 수에 비례하여 신주의 배정을 받을 권리를 갖는다. ② 회사는 제1항의 규정에도 불구하고 다음 각호의 어느 하나에 해당하는 경우 이사회의 결의로 주주 외의 자에게 신주를 배정할 수 있다. 1. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 「자본시장과 금융투자업에 관한 법률」 제165조의 6에 따라 일반공모증자 방식으로 신주를 발행하는 경우 2. 「상법」제542조의 3에 따른 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 3. 발행하는 주식총수의 100분의 20범위 내에서 우리사주조합원에게 주식을 우선배정하는 경우 4. 「근로복지기본법」제39조의 규정에 의한 우리사주매수선택권의 행사로 인하여 신주를 발행하는 경우 5. 발행주식총수의100분의50을 초과하지 않는 범위 내에서 긴급한 자금조달을 위하여 개인이나 법인, 최대주주(특수관계인 포함),투자자문사·자산운용사·사모펀드를 포함한 국내외 금융기관 또는 코스닥상장 규정상 벤처 금융에게 신주를 발행하는 경우 6. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 사업상 중요한 기술도입, 연구개발, 생산.판매.자본제휴를 위하여 그 상대방에게 신주를 발행하는 경우 7. 주권을 코스닥시장에 상장하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 8. 우리사주조합을 대상으로 신주를 발행하는 경우 ③ 제2항 각호의 어느 하나의 방식에 의해 신주를 발행하는 경우에는 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. ④ 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 정한다 |

4. 배당에 관한 사항

| 제54조(이익배당) ① 이익의 배당은 금전과 주식으로 할 수 있다. ② 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다. ③ 제1항의 배당은 이사회결의로 정하는 배당기준일 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ④ 이익배당은 주주총회의 결의로 정한다. 다만, 제51조 제6항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다. 제55조(분기배당) - 조항명 변경 <2019.09.27> ① 회사는 이사회의 결의로 사업연도 개시일부터 3월. 6월 및 9월의 말일(이하 “분기배당 기준일”이라 한다)의 주주에게 「자본시장과 금융투자업에 관한 법률」제165조의12에 따라 분기배당을 할 수 있다. ② 제1항의 이사회 결의는 분기배당 기준일 이후 45일 내에 하여야 한다. ③ 분기배당은 직전결산기의 대차대조표상의 순자산액에서 다음 각호의 금액을 공제한 액을 한도로 한다. 1. 직전결산기의 자본금의 액 2. 직전결산기까지 적립된 자본준비금과 이익준비금의 합계액 - 변경 3. 직전결산기의 정기주주총회에서 이익배당 하기로 정한 금액 - 변경 4. 직전결산기까지 정관의 규정 또는 주주총회 결의에 의하여 특정목적을 위해 적립한 임의준비금 5. 「상법 시행령」제19조에서 정한 미실현 이익 6. 분기배당에 따라 당해 결산기에 적립하여야 할 이익준비금의 합계액 ④ 제1항의 분기배당은 분기배당 기준일 전에 발행한 주식에 대하여 동등배당한다 ⑤ 제9조의 우선주식에 대한 분기배당은 보통주식과 동일한 배당률을 적용한다. |

5. 의결권에 관한 사항

| 제26조(주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제29조(의결권의 대리행사) ① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. ② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다. |

III. 투자위험요소

* 투자자 유의사항

1) 금번 당사의 제3자배정 유상증자(소액공모)에 참여하고자 하는 투자자분들께서는 투자결정을 하기 전에 본 소액공모공시서류의 다른 기재 부분 뿐만 아니라,특히 아래 기재된 투자위험요소를 주의 깊게 검토한 후 이를 고려하여, 최종적인 투자 판단을 해야 합니다.

2) 다만, 당사가 현재 알고 있지 못하거나 중요하지 않다고 판단하여, 아래 투자위험요소에 기재하지 않은 사항이라 하더라도 당사의 운영에 중대한 부정적 영향을 미칠 수 있다는 가능성을 배제할 수는 없으므로, 투자자분들께서는 아래 투자위험요소에 기재된 정보에만 의존하여, 투자판단을 해서는 안되며, 투자자 자신의 독자적이고도 세밀한 판단에 의해야 합니다.

3) 만일 아래 기재한 투자위험요소가 실제로 발생하는 경우, 당사의 사업, 재무상태, 기타 운영결과에 중대한 부정적 영향을 미칠 수 있으며, 이에 따라 투자자가 금번 유상증자과정에서 취득하게 되는 당사 보통주의 경우, 시장가격이 하락하여 예상하였던 투자수익을 얻지 못할 수도 있습니다.

4) 본 소액공모공시서류의 기재사항이 진실 또는 정확하다는 것을 정부가 인정하거나, 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 투자자에게 귀속됩니다.

<사업의 위험>

1. 전방산업(조선업)의 변동성에 따른 위험

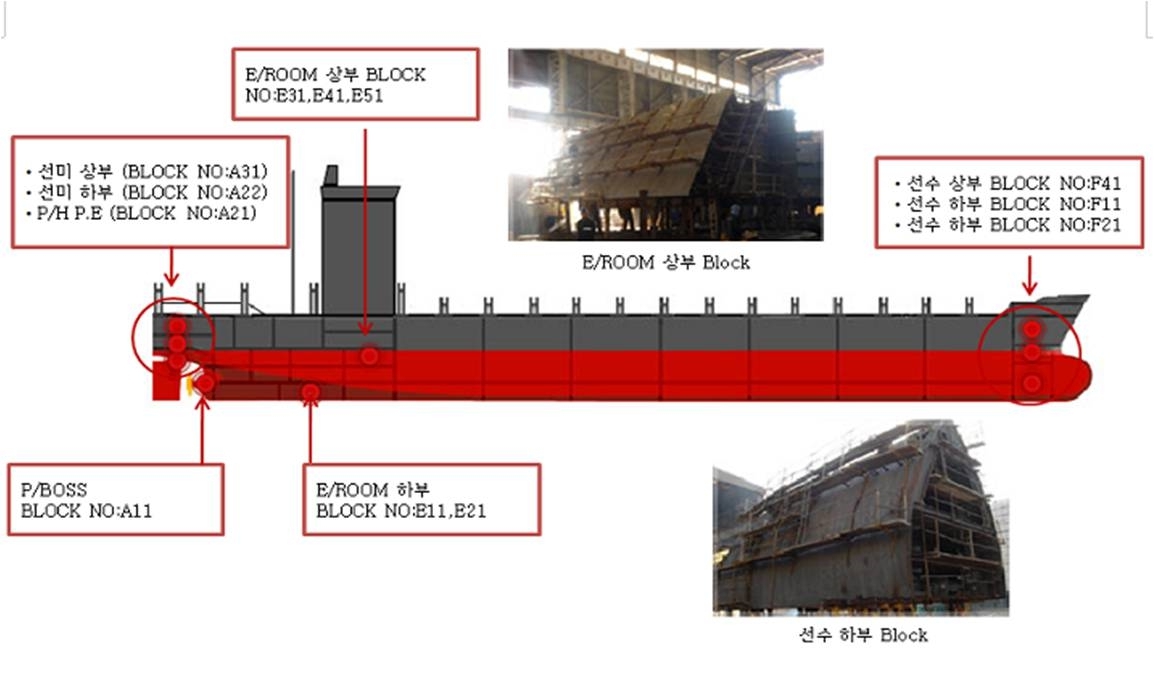

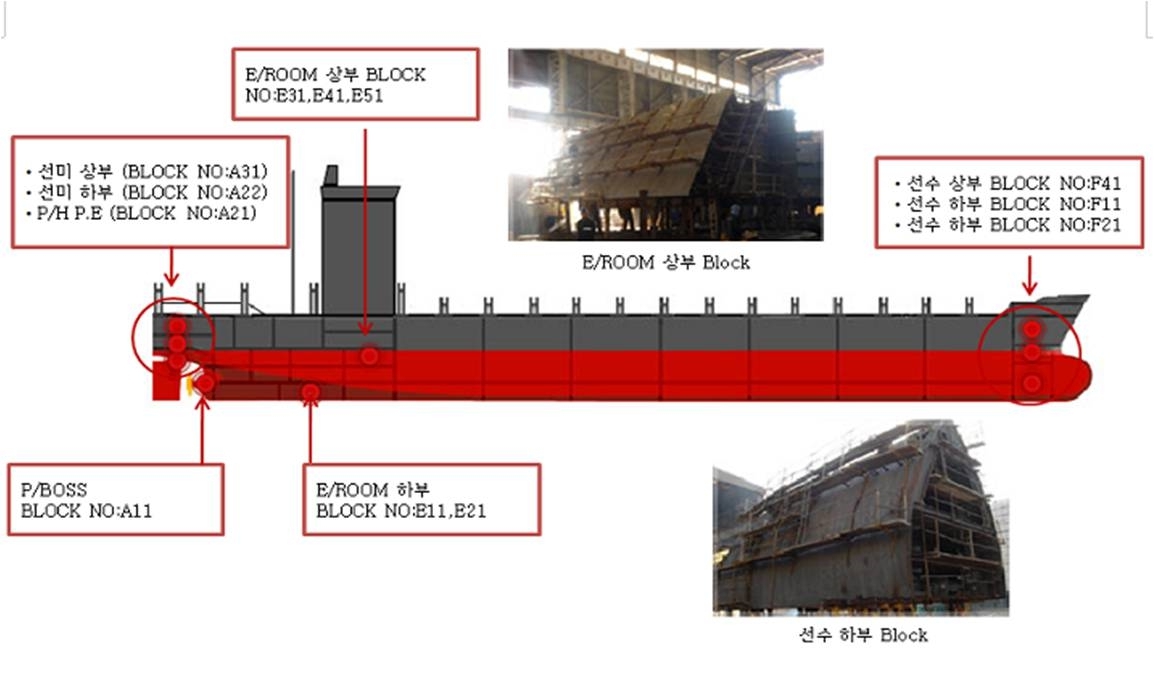

조선산업은 종합 조립산업으로 조선사를 중심으로 블록, 기자재 등을 납품하는 업체들과수리업체로 분업화되어 있습니다. 국내의 조선사들은 하나의 선박을 여러 부분의 블록(단위)으로 나누어 개별적으로 제작하고 이 블록들을 조립하여 선박을 완성하며, 수리업체는 선박의 개조 또는 파손이나 노후된 선박의 수리를 담당합니다. 이러한 모든 조선관련 업체들은 조선산업의 업황에 영향을 받기 마련이며, 당사 역시 조선사에 기자재를 납품하는 선박 기자재 업체로서 전방산업인 조선산업의 업황에 큰 영향을 받습니다. 당사의 선체블록 사업부문은 선미, 선수, 엔진룸, 프로펠러보스의 블록을 제작하여 납품하고 있습니다. 따라서, 예상치 못한 글로벌 경기 악화나 조선산업의 회복 지연으로 인해 선박 기자재 업계의위축 및 투자계획 변동이 발생할 수 있으며 이 경우 당사의 사업에 부정적인 영향을 미칠수 있습니다.

2. 전방산업(전력 및 철도산업)의 변동성에 따른 위험

당사가 전동기 및 발전기 부품 사업부문을 영위하고 있음에 따라 전방산업인 전력 및 철도산업 변동성에 따른 당사의 매출 또한 변동성을 보이고 있습니다. 전력산업의 경우 중전기 세계시장을 전망할때 중국을 비롯한 아시아 신흥국을 필두로 전반적인 시장규모 성장을 예측하고 있긴 하지만 국내시장의 경우 그에 대비 낮은 성장성을 예측하고 있어 내수시장은 성숙기에 다다른 것으로 보고 있으며, 전력기기 내수 시장의 성장세 둔화가 지속적으로 이어진다면, 당사의 영업 실적에 부정적인 영향이 발생할 수 있습니다. 또한 철도산업은 향후에도 꾸준한 기술개발을 통해 기타 운송산업과 비교하여 고속성, 안정성, 경제성, 장거리 대량 수송능력 등의 특유의 장점을 지속적으로 개발하여야 하는 과제를 안고 있으며, 이러한 장점을 살리지 못하였을 경우에는 언제든지 기타 운송산업의 발전에 따라 사양산업으로 접어들 수 있는 바, 이 경우 산업의 성장성의 한계와 함께 철도사업부문의 수익성 악화로 이어질 수 있으므로 투자 시 이점 유의하시기 바랍니다.

3. 특정 거래처에 대한 매출액의존도 및 교섭력 열위에 대한 위험

당사가 영위하는 선박 기자재 사업부문의 경우 매출이 소수의 업체에 집중되어 있습니다. 선박 블록 부문의 경우, 당사와 같은 선박 Block 납품 관련업체는 최종납품처와의 밀접한 관계가 유지되고 있어 일정 수준의 매출액이 지속적으로 발생하고 있습니다. 그러나, 당사 내부적인 제품 결함이 발생하거나 외부 사정이 급변하여 최종 수요처의 구매정책이 보수적으로 바뀔 경우, 주요 매출처와의 거래금액이 급격하게 감소하여 생산업체의 경영실적이 부진할 수 있습니다. 당사의 주요 매출처는 모두 대기업으로서 생산 및 납품 과정에 대한 교섭에 있어 고객이 상당한 우위를 점하고 있습니다. 또한 당사는 당사외에도 다수의 납품처가 존재하는 것으로 파악하고 있습니다. 이에 따라 당사는 수요회사와의 관계 유지가 매출로 직결된다고 볼 수 있으며, 이에 교섭력에서 열위한 위치에 있을 수 밖에 없는 상황입니다. 따라서 최종 수요처의 정책에 따라 납품단가 결정, 재고수준, 매출처 판매전략이 대폭 수정될 수 있습니다. 교섭력이 열위한 상황은 향후 당사의 경영 실적을 개선하는데 있어 부정적인 영향을 미칠 수 있습니다.

당사는 이러한 상황을 타개하고자 조선기자재 및 발전기 사업부문 이외에 관계기업을 통한 바이오 신약 사업에 진출하고 있습니다. 당사의 이러한 노력에도 불구하고, 시장 상황에 적합한 신규제품을 출시하지 못한다면 단일 거래처에 대한 매출의존도가 높은 상황이 지속적으로 유지될 수 있습니다. 또한 교섭력 열위가 심화된다면 당사와 같은 납품업체의 손익이 부진하여 손익과 재무안정성이 악화될 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다.

4. 신규사업(바이오) 투자에 따른 손익 악화 위험

당사는 당사의 기존 주요 사업인 기존 사업인 조선기자재 및 발전기 부문 사업 이외 추가성장 동력을 확보하고자 신규사업으로 관계회사인 메콕스큐어메드(주)를 통한 바이오 신약개발사업을 추진 중에 있습니다. 이와 같이 당사는 신규 성장동력을 확보하고자 메콕스큐어메드(주)에 대한 다양한 지원을 통해 바이오 사업에 대한 사업 확장을 진행하고있으나, 신규사업 추진에 따른 연구개발비용, 임상비용 등 자금소요에도 불구하고 사업 진행에 차질이 발생하거나 신규사업 매출이 사업계획대로 창출되지 않을 경우 고정비와 연구개발비용 증가에 따른 당사의 지분법손실 및 대여금 등 채권에 대한 대손의 영향으로 수익성이 악화될 수 있으니 투자자께서는 유의하여 투자하시기 바랍니다.

5. 잠재적 경쟁자 진입위험(바이오)

신규 설립되는 바이오 중소, 벤처기업의 수는 증가하는 추세를 보이고 있으며, 이에 따라시장에서 경쟁하고 있는 바이오 중소, 벤처기업의 수도 지속적으로 증가하고 있습니다. 당사가 신규 사업으로 확장하고 있는 바이오 신약개발 분야는 평균적으로 기업공개에 걸리는 소요시간이 적어 자본시장을 통한 자금조달에 용이한 편입니다. 유전자치료제를 개발하고 있는 바이오벤처들에 대한 투자 또한 활발해져서 벤처 투자 및 주식을 통한 자본조달의 형태로 그 규모는 점점 커지고 있습니다. 이러한 규모 증가는 연구개발 회사의 증가와 다양한 질병에 대한 연구개발이 이루어 질것으로 예상됩니다. 따라서 당사의 신규 사업으로 계획하고 있는 연구개발 영역 또는 타겟 질병이 겹치는 잠재적인 경쟁회사의 출현 가능성을 배제 할 수 없으며, 이러한 경쟁회사의 연구개발 제품이 시장에 성공적으로 출시될 경우 당사의 지분법손실 등을 통한 수익성에 악영향을 줄 수 있습니다. 투자자께서는 당사의 관계회사인 메콕스큐어메드(주)가 영위중인 제약/바이오 산업의 특성상 경쟁사의 신제품 개발이 당사의 수익성에 영향을 줄 수 있음을 유의하시기 바랍니다.

6. 신약 연구개발의 방향성 및 자금운용계획의 전략 수립 실패에 따른 위험

연구개발을 통한 신약 개발은 일반적으로 막대한 연구개발비와 장기에 걸친 투자 및 연구기간이 소요되며, 신약 개발에 성공한다 하더라도 기투자된 금액과 시간을 상쇄할 수 있을 정도의 수익 창출이 가능할지 여부는 불확실합니다. 또한 내외부적인 요인으로 인하여 개발이 지연되거나 추가적인 비용 지출이 요구될 경우도 존재합니다. 따라서 당사의 연구개발 계획이 실패하거나, 장기적인 연구개발 전략과 사업계획, 그리고 그에 맞는 자금운용계획을 적정하게 수립하지 못할 경우 당사의 수익성 및 재무안정성에 부정적인 영향이 있을 수 있습니다. 투자자께서는 이점 유의하시기 바랍니다.

<회사의 위험>

1. 타법인 증권 취득에 따른 손익 악화 위험

당사는 사업 다각화 및 투자목적으로 타법인 주식을 양수한 바 있습니다. 그러나 이로 인한 사업구조조정에 의하여 회사의 재무, 손익구조 등에 악영향을 미칠 수 있습니다. 또한, 타법인 인수로 인한 신규사업이 당사의 추정이나 판단과 달리 수익이 발생하지 않거나, 매출이 정체되는 등 목표한 성과를 창출하지 못해 투자금 등의 손실이 발생할 수 있습니다. 이 경우, 당사의 재무안정성이 취약해 질 수 있는 점을 유의하시기 바랍니다.

2. 재무안정성 악화 위험

당사의 영업이익이 지속적으로 적자 상태를 기록하고 있어 이자보상배율이 제20기 -0.6배 / 제21기 -0.4배 / 제22기 -1.0배 / 제23기 3분기 -2.4배로 지속적으로 부진한 상황입니다. 당사는 금번 유상증자를 통해 채무를 상환할 계획을 가지고 있지만 근본적으로 당사의 손익이 개선되지 않아 채무를 상환하지 못하거나 유동성 자금이 부족해지는 등 재무안정성에 부정적인 영향을 끼쳐 경영상 중대한 위험이 발생할 수도 있습니다. 투자자께서는 이 점 유의하시기 바랍니다.

3. 수익성 관련 위험

당사의 매출은 조선기자재 부문과 전동기 및 발전기 부품 부문 매출이 약 7 대 3을 구성하고 있습니다. 조선기자재 부문의 주요 거래처는 현대중공업(주)로 2016년 조선업 경기가 최악의 상황을 기록한 이후에 점차적으로 회복하고 있으며 이에 따라 당사의 현대중공업(주) 매출도 제20기 8,784백만원, 제21기 15,320백만원, 제22기 6,576백만원, 제23기 3분기 8,594백만원의 매출로 제21기까지 점차적으로 증가하였습니다. 제22기의 경우 사업연도 변경(6월말 법인에서 12월말 법인으로 변경)으로 인하여 6개월의 매출액만 인식되었고, 6개월의 기간 동안 조선업의 하계휴가기간이 포함되어 전기 대비 매출액이 소폭 감소하였습니다. 제23기 3분기의 경우 코로나 19 등의 영향으로 인하여 매출액이 전기 대비 감소하였습니다. 당사의 원가율은 안정적인 편이나 판관비는 관리임원 증가 및 경영권분쟁으로 인하여 크게 증가하였고 영업외비용으로 차입금으로 인한 이자비용 및 관계회사 지분법 손실이 지속적으로 발생하고 있습니다. 당사는 제20기 이후 영업적자와 당기순손실이 지속적으로 발생하여 수익성 관련 지표가 업종 평균 대비 열위한 상황입니다. 향후 매출 규모 확대, 매출원가절감, 판관비 감소 등이 이루어지지 않는다면 당사의 수익성은 지속적으로 악화될 수 있으니. 투자자께서는 이점 유념하시기 바랍니다.

4. 채권 회수 지연에 따른 손익 악화(대손충당금) 위험

당사 매출처의 대부분은 조선기자재 및 전동기, 발전기의 소재를 통해 완제품을 생산하는 대기업으로, 과거 대손경험이 없어 향후손상이 발생할 가능성은 제한적일 것으로 판단하고 있습니다. 그럼에도 불구하고 경기 변동에 따른 업체의 부도 및 신용경색 등이 증가할 경우 추가적인 대손충당금이 인식될 수 있으며, 상기 자산에 대한 손상처리는 당사의 영업손익에 직접적으로 영향을 미칠 뿐 아니라, 현금흐름의 악화를 수반해 당사의 유동성에도 악영향을 미칠 수 있으며, 향후 매출채권 및 기타채권에 대한 추가적인 대손충당금이 설정되는 경우 당사 손익에 부정적인 영향이 발생할 가능성이 있으니, 투자자께서는 유의하시기 바랍니다.

5. 특수관계자와의 거래와 관련한 위험

공시서류 제출일 현재 당사 주요 임원은 특수관계자의 임원을 겸직하고 있습니다. 이로 인하여 효율적인 경영 전략과 융합적 장기 성장 계획을 꿰할 수 있는 효과를 기대할 수 있습니다. 그러나 이러한 효과를 기대하는 것과는 다르게 겸직 회사간의 이해상충에 대한 문제점 또한 발생할 수 있습니다. 이로 인하여 당사에 불리한 경영 방침이나, 특수관계인의 지원 등이 적시에 이루어지지 않을 가능성이 내포되어 있으며 이러한 가능성이 현실화될 경우 당사의 사업성 및 재무상태에 불리한 영향을 끼칠 수 있습니다. 당사는 특수관계자와 자금거래를 진행한 바 있습니다. 당사는 특수관계사간 거래 내역을 감사보고서에 기재하고 있으며 적법하게 처리하고 있습니다. 하지만 이러한 절차 및 법규 준수에도 향후 당사와 특수관계자 간의 부적절한 거래가 나타나는 경우 당사의 실적과 주식가치에 부정적인 영향을 미칠 수 있습니다.

<기타 투자위험>

1. 당사의 금번 유상증자로 인한 상장주식수의 증가로 인한 주가 희석화의 위험성이 존재합니다. 또한 당사가 발행한 전환사채의 전환청구가능기간이 도래함에 따라 전환청구권의 권리행사가 될 경우 주가가 희석되거나 하락할 수 있습니다.

2. 관리감독기준 강화에 따른 위험

최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 또한 향후 감독기관으로부터 당사가 현재 파악하지 못한 제재가 부과될 경우 주가하락 및 유동성(환금성) 제약 등으로 인해 투자금에 막대한 손실이 발생할 수 있으니 투자자들께서는 관련 규정을 충분히 검토하신 후 투자에 임해 주시기 바랍니다

3. 당사는 상기에 기술된 투자위험요소 외에도 전반적으로 불안정한 경제 상황등에 의하여 직,간접적으로 영향을 받을 수 있습니다. 당사의 재무제표는 당사의 재무상태에 영향을 미칠 수 있는 경제상황에 대한 경영자의 현재까지의 평가를 반영하고 있으나 그 실제결과는 현재시점에서의 평가와는 상당히 다를 수 있는 만큼, 투자자 여러분께서는 이점 유의하여 투자에 임하시기 바랍니다.

금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업(반기/분기)보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 공시되어 있사오니 투자의사를 결정하시는데 참조하시기 바랍니다.

IV. 인수인의 의견(분석기관의 평가의견)

- 해당사항 없습니다.

V. 자금의 사용목적

(자금 사용계획) 모집을 통해 조달할 총액은 약 999백만원이며 운영자금에 사용할 예정으로 실제 조달되는 자금의 규모가 당초 계획에 비해 크게 적지는 않을 것으로 예상하며, 모집후 조달자금의 집행시기는 다소 유동적입니다.

자금의 사용목적

| (기준일 : | 2023년 01월 10일 | ) | (단위 : 원) |

| 시설자금 | 영업양수 자금 |

운영자금 | 채무상환 자금 |

타법인증권 취득자금 |

기타 | 계 |

|---|---|---|---|---|---|---|

| - | - | 999,999,230 | - | - | - | 999,999,230 |

VI. 그 밖에 투자자보호를 위해 필요한 사항

- 해당사항 없습니다.

제2부 발행인에 관한 사항

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | 1 | - | 3 | - |

| 합계 | 2 | 1 | - | 3 | - |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

| 신규 연결 |

(주)지에스페이먼트 | 경영권 및 주식 양수 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 '주식회사 메디콕스'이며, 영문으로는 MEDICOX Co., Ltd. 라 표기합니다. 단, 약식으로 표기할 경우 (주)메디콕스라 표기합니다.

다. 설립일자 및 존속기간

당사는 소프트웨어개발 및 전자기술 용역, 전자상거래 관련 소프트웨어 공급업 등을 영위할 목적으로 1998년 2월에 개인기업으로 설립되어 1999년 1월 법인으로 전환되었습니다. 또한 2001년 10월 16일자로 상장되어 코스닥시장에서 매매가 개시되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지

| 본사 주소 | 서울특별시 강남구 도산대로 549, 2~3층 |

| 전화번호 | 02-3218-9500 |

| 홈페이지 | http://www.c-ocean.co.kr |

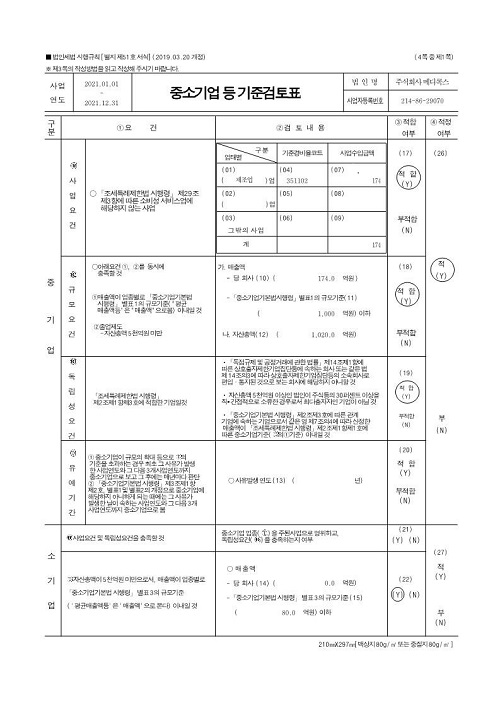

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사 선박의 선수, 선미, 프로펠라보스, 엔진룸 등 9곳의 특수제작요건을 요하는 부문의 블록제작을 주요사업으로 영위하고 있습니다. 상세 내용은 동 보고서의 Ⅱ.사업의 내용을 참고하시기 바랍니다.

사. 신용평가에 관한 사항

공시대상기간동안 신용평가에 관한 내용은 다음과 같습니다

| 평가기준일 | 신용등급 | 평가회사 (신용평가등급범위) |

|---|---|---|

| 2022년 5월 6일 | B+ | 한국평가데이터(AAA ~ NR) |

| 2021년 4월 27일 | B+ | 한국기업데이터(AAA ~ NR) |

| 2020년 4월 3일 | B+ | 한국기업데이터(AAA ~ NR) |

| 2019년 4월 1일 | B+ | 한국기업데이터(AAA ~ NR) |

| 2018년 3월 28일 | B+ | 한국기업데이터(AAA ~ NR) |

| 2016년 9월 26일 | BB- | 한국기업데이터(AAA ~ NR) |

신용평가 회사의 신용등급 체계는 다음과 같습니다.

| 등급 | 등급내용 | 신용등급의 정의 |

|---|---|---|

| AAA | 최우량 | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 매우우량 | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 |

| A | 우량 | 상거래 신용능력이 우량하나, 상위 등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 양호 | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 |

| BB | 보통이상 | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 |

| B | 보통 | 현재시점에서 상거래 신용능력에서는 당연 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 |

| CCC | 보통이하 | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 |

| CC | 미흡 | 상거래 신용위험의 가능성이 높음 |

| C | 불량 | 상거래 신용위험의 가능성이 매우높음 |

| D | 매우불량 | 현재 상거래 신용위험 발생 상태에 있음 |

| NR | 무등급 | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

※'AA'부터 'CCC'까지는 등급내 우열에 따라 '+' 또는 '-'로 등급 구분

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2001년 10월 16일 | 해당사항없음 | 해당사항없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

|

일 자 |

변경 전 소재지 |

변경 후 소재지 |

|---|---|---|

| 2018.05.23 | 서울특별시 영등포구 여의나루로 71 동화빌딩 | 서울특별시 강남구 논현로28길 40(도곡동,덕영빌딩) |

| 2020.06.02 | 서울특별시 강남구 논현로28길 40(도곡동,덕영빌딩) | 서울특별시 강남구 논현로75길 10, 4층(역삼동, 영창빌딩) |

| 2022.06.17 | 서울특별시 강남구 논현로75길 10, 4층(역삼동, 영창빌딩) | 서울특별시 강남구 도산대로 549, 2~3층(청담동, 블루펄빌딩) |

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 04월 13일 | 임시주총 | 대표이사 류진형, 한광호 사내이사 이성민, 손석현, 강무희, 허성우 사외이사 김미옥, 박선미, 김철호, |

- | 대표이사 및 사내이사 전병철 사임 사외이사 김인규 사임 |

| 2018년 09월 28일 | 정기주총 | 사내이사 박선미 사외이사 손성일, 이영훈, 송재환 |

- | 사외이사 김철호 사임 사내이사 손석현 사임 |

| 2018년 12월 05일 | 임시주총 | 사내이사 이순준, 김준형, 정민호, 사중진 | - | - |

| 2018년 12월 06일 | - | 대표이사 사중진 | - | 대표이사 한광호 사임 |

| 2019년 03월 06일 | 임시주총 | 대표이사 김준형, 임광덕 사내이사 유병우, 이복영, 김정호 사외이사 양흥준, 박정규 |

- | 대표이사 사중진 사임 사내이사 박선미 사임 사외이사 손성일, 이영훈, 송재환 사임 |

| 2019년 08월 27일 | 임시주총 | 사내이사 김영일 사외이사 장우용, 김재열 |

- | 사내이사 사중진 해임 |

| 2019년 11월 06일 | - | 대표이사 김영일 | - | 대표이사 김준형 사임 |

| 2019년 12월 13일 | 임시주총 | 사내이사 이승석, 박영태, 강진, 최석환 사외이사 한기동, 강경철 |

- | 사내이사 이복영, 김정호 사외이사 김재열 |

| 2019년 12월 18일 | - | 대표이사 강진 | - | 대표이사 임광덕, 김영일 사임 |

| 2020년 06월 01일 | 임시주총 | 사내이사 강경철, 김은수, 양지성, 김병록 사외이사 이필구 |

- | 사내이사 김영일 사임 사외이사 김미옥, 장우용, 한기동, 강경철 사임 |

| 2020년 08월 21일 | 임시주총 | 사내이사 볼프강 사외이사 이광연, 권두한 |

- | 사내이사 임광덕 해임 |

| 2020년 12월 07일 | 임시주총 | - | - | 사내이사 박영태, 강경철 사임 사외이사 이필구 사임 |

| 2021년 06월 09일 | 임시주총 | 사내이사 김재신, 박준우, 황창호 사외이사 이민우, 조광제 |

- | - |

| 2021년 10월 25일 | 임시주총 | 사내이사 YI CHONG MAN, 정식만, 정기환, 박찬하 사외이사 허성훈, KIM JOON YONG, 김길영 |

- | - |

| 2022년 02월 10일 | 임시주총 | 사내이사 이원일, 오대환, 이준철 사외이사 김진근, 박정석, 김광섭, 정태진 |

- | 사내이사 김재신, 박준우, 황창호, YI CHONG MAN, 정식만, 정기환, 박찬하, 볼프강 사임 사외이사 이민우, 조광제, 허성훈, KIM JOON YONG, 김길영, 권두한, 이광연 사임 |

| 2022년 05월 26일 | 임시주총 | 사내이사 이진욱 | - | - |

다. 최대주주의 변경

| 최대주주 변동일 | 최대주주명 |

|---|---|

| 2018.04.11 | 마리투자조합 |

| 2018.06.22 | 전병철 |

| 2020.04.22 | 오션르네상스 사모투자합자회사 |

| 2020.08.27 | (주)메콕스바이오메드 |

| 2021.10.29 | 엘투1조합 |

주1) 2021년 10월 29일 제3자배정 사모 유상증자 납입으로 인하여 최대주주가 기존 (주)메콕스바이오메드에서 엘투1조합으로 변경되었습니다.

보고서 작성기준일 현재 엘투1조합의 보유주식은 1,234,012 주이며, 지분율은 10.19% 입니다.

라. 상호의 변경

2020년 8월 21일 임시주주총회를 통해 주식회사 중앙오션에서 주식회사 메디콕스로상호가 변경되었습니다.

마. 회사가 화의, 회사정리절차 그밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

보고서 작성기준일 현재 해당사항 없습니다.

바. 합병등 중요한 사항

1) 합병에 관한 사항

2017년 1월 19일 주식회사 중앙오션이 주식회사 씨엠지를 흡수합병하기로 이사회에서 결정 하여, 현재 존속회사인 주식회사 중앙오션의 최대주주는 전병철이며, 소멸회사인 주식회사 씨엠지의 최대주주는 주식회사 중앙오션으로서 보통주 100%를 보유하고 있습니다. 본 합병시 존속회사와 소멸회사의 합병비율은 1:0 이므로, 본 합병으로 인하여 존속회사가 발행할 신주는 없습니다. 합병완료시 주식회사 중앙오션은 존속회사로 남게되며, 주식회사 씨엠지는 소멸하게 되며, 일정은 아래와 같습니다

-합병 이사회 결의일: 2017년 1월 19일

-주주명부폐쇄공고: 2017년 1월 19일

-합병계약체결일: 2017년 1월 20일

-권리주주확정 기준일: 2017년 2월 3일

-소규모합병 공고일: 2017년 2월 3일

-주주명부폐쇄기간: 2017년 2월 4일 ~ 2017년 2월 11일(7일간)

-합병반대의사 통지 접수기간: 2017년 2월 3일 ~ 2017년 2월 20일(15일)

-합병승인 이사회 결의일: 2017년 2월 21일

-채권자 이의제출 공고: 2017년 2월 22일

-채권자 이의제출 기간: 2017년 2월 22일 ~ 2017년 3월 22일(1개월)

-합병기일: 2017년 3월 31일

-합병종료보고 이사회결의: 2017년 3월 31일

-합병종료보고 공고: 2017년 3월 31일

-합병(해산)등기: 2017년 4월 3일

사. 회사의 업종 또는 주된 사업의 변화

당사는 2010년 8월 3일 조선기자재 사업을 영위하는 (주)중앙오션과 합병을 완료하였으며, 조선기자재 사업 관련 매출은 2010년 8월 3일부터 재무제표상에 반영되고 있습니다. 이에 따라 당사의 주요사업은 향후 조선기자재 사업(선박 구성부분품 제조

업)으로 변경되었습니다.

아. 그 밖에 경영활동과 관련된 중요한 사실의 발생내용

|

일 자 |

주 요 사 항 |

|---|---|

| 2015.03 | 고성 절단 공장 설립 |

| 2016.10 | 자회사 주식회사 씨엠지 설립 |

| 2017.03 | 씨엠지와의 소규모 합병 완료 |

| 2018.05 | 본점 소재지 이전 |

| 2018.10 | (주)중앙BDS홀딩스 설립 (주)오션테크놀로지 설립 |

| 2020.06 | 본점 소재지 이전 |

| 2020.08 | 사명 변경 |

| 2022.06 | 본점 소재지 이전 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 25기 3분기 (2022년 3분기말) |

24기 (2021년말) |

23기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,105,661 | 94,607,904 | 43,760,276 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 6,052,830,500 | 47,303,952,000 | 21,880,138,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 6,052,830,500 | 47,303,952,000 | 21,880,138,000 |

(주) 당사는 2022년 05월 11일 이사회 결의를 통해 자본금 규모의 적정화 및 재무구조 개선을 위한 액면가액 500원의 기명식 보통주식 10주를 동일 액면금액의 보통주식 1주의 비율로 무상 병합하는 주식감자결정을 하였습니다. 이사회 결의 이후 2022년 05월 26일 임시주주총회 진행하여 주식감자의 건을 안건으로 상정하였으며, 이는 가결 되었습니다.

2022년 06월 29일 주식감자 등기가 완료 되었고, 07월 15일 감소된 주식 수인 9,628,615 주를 변경상장 하였습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 600,000,000 | - | 600,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 450,254,233 | - | 450,254,233 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 438,148,572 | - | 438,148,572 | - | |

| 1. 감자 | 411,274,495 | - | 411,274,495 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | 26,874,077 | - | 26,874,077 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,105,661 | - | 12,105,661 | - | |

| Ⅴ. 자기주식수 | 7,055 | - | 7,055 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 12,098,606 | - | 12,098,606 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 369 | 6,686 | - | - | 7,055 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 369 | 6,686 | - | - | 7,055 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 보통주 기타취득은 상법 제341조의2(특정목적에 의한 자기주식의 취득) 규정에 따라 무상증자 후 단주처리를 위해 369주 (감자 전 3,698 주), 자본 감소 후 단주처리를 위해 6,686 주를 취득하였습니다.

5. 정관에 관한 사항

정관 변경 이력

| 2022-02-10 | 제25기 임시주주총회 | 제 2조 (목적) 추가 - NFT거래중계담보대출플랫폼 - DB기반AI신약개발 - 빅데이터 시스템 개발 및 서비스업 - 데이터베이스 및 온라인정보 제공업 - 인공지능(AI)솔루션 개발업 - 건강관리서비스업 - 전기통신사업 관리서비스업, 고객관리서비스업 및 관련서비스업 - 방문간호 서비스업 - 시장조사 서비스업 - 외국산 주류의 수입 판매 및 소매업 - 할부 금융 거래 및 리스 거래의 대리점업 - 금융 소프트웨어 개발 및 판매업 - 전자지급결제대행업 - 전자상거래 관련사업 및 투자업무 - 의약품판매대행업 - 의료기기 및 의료소모품 개발. 위탁생산업 - 의료기기 및 의료소모품 판매. 중개업 - 의료 미용관련 상품 중개업 - 위 각호에 관련된 부대사업 일체 |

사업다각화 |

| 2022-03-29 | 제24기 정기주주총회 | - 철강 및 철강자재 수출입, 중계무역 | 사업다각화 |

| 2022-05-26 | 제25기 임시주주총회 | - 의약품 수출입 및 연구개발업 - 의약품 개발 및 생산업 - 기타 작물 재배업 - 의료기기 및 의료소모품 판매 및 생산업 - 의약품 상품중개 및 판매대행업 - 알루미늄형강 제조, 판매, 수출입업 - 실리콘 제조 및 판매, 수출입업 - 플라스틱 제조, 판매, 수출입업 - 태양광장치 제조, 판매, 수출입업 - 식물재배장치 제조, 판매, 수출입업 - 자동화기계 제조, 판매, 수출입업 - 냉난방기기 제조, 판매, 수출입업 - 전자기기단말기 제조, 판매, 수출입업 - 씨엔씨(CNC)공작기계 제조, 판매, 수출입업 - 컴퓨터 주변기기 제조, 판매, 수출입업 - 산업용밸브, 제조, 판매, 수출입업 - 위 각호에 관련된 부대사업 일체 |

사업다각화 |

II. 사업의 내용

1. 사업의 개요

가. 회사가 영위하고 있는 사업

당사는 조선기자재부문, 전동기 및 발전기부문으로 구성되어있으며 각 부문별 주요 사 현황은 다음과 같습니다.

|

사업부문 |

주요품목 |

주요 거래처 |

|---|---|---|

|

조선기자재부분 |

조선블록 제조 |

현대중공업 |

|

전동기 및 발전기 부문 |

전동기 및 발전기 OEM 생산 |

효성 |

|

철도차량용 전동기 OEM 생산 |

현대로템 , 철도청입찰방법등 |

나. 업계의 현황

[조선기자재 산업(조선 블록 건조)]

1) 산업의 특성

조선산업은 대표적인 조립산업이므로 선박에 소요되는 각종 기계와 부품의 성능 및 품질이 선박의 성능을 좌우합니다. 조선기자재 산업은 조선산업의 후방산업이자 조선경쟁력 우위 확보에 결정적인 역할을 하는 조선산업 발전의 근간이라고 할 수 있습니다.

선박에 사용되는 모든 부품 및 자재류를 통칭하는 조선기자재는 약 420여종에 이르고 있으며 선박에 적용되는 부분과 기능에 따라 크게 선체기자재, 의장기자재, 엔진 및 기계, 전기전자재로 구분할 수 있습니다. 선종, 선형에 따라 품목별 규격의 다양화가 있으며 단위당 소요량의 한정 및 선박 사양에 따른 주문생산체제로 진행됩니다.

선박용 기자재는 산업, 건설, 가정용의 타 용도로 사용되지 않아 용도의 한정성이 있기 때문에 대부분의 조선기자재 업체들이 조선분야만을 전업으로 하고 있습니다.

조선기자재의 품질은 선박의 안전한 운항과 밀접한 연관이 있으므로 IMO 등의 국제적인 검사 기준 및 국내 기술표준에 의한 엄격한 품질 관리 기준과 인증, 승인의 각종시험과 검사등이 요구됩니다. 주요 조선 기자재는 선주가 요구하는 세계 유명 선급 검사 및 공업규격을 적용하고 선박 안전법 등 관계 법규에 의한 규제와 검사가 요구됩니다.

2) 산업의 성장성

지난 2008년 이후 조선·해운 경기침체가 지속되는 가운데 2010년은 세계 조선산업과 국내 조선산업이 금융위기의 충격에서 서서히 벗어나면서 신조선 수출동향이 높아짐으로써 회복기를 거쳐 2012년부터는 세계경제의 회복정도에 따른 물동량 증감여부에 영향을 미치고 있습니다.

2018년 이후에는 조선산업 회복세가 발견되어 중장기적으로 환경오염 규제 강화에 따른 신규 수요, 전세계 선박 노후화에 따른 신규선박 발주 증가를 예상 하였으나,

2019년 미중 무역 분쟁 및 중동지역의 정세 불안 등에 의한 세계 경제 불안, 2020년초 코로나19에 따른 경기 침체등으로 발주량이 상당폭 감소하였습니다. 그러나 2020년 하반기 이후 LNG 운반선 특수 및 초대형 원유 운반선을 주축으로 하는 노후선 폐선과 이에 대한 대체 수요 투자, 2020년 코로나19로 지연된 선박발주 회복 등 잠재 발주 수요 증가가 기대되는 만큼, 선박 수주량은 증가할 것으로 예측됩니다.

3) 경기변동의 특성

조선산업은 현재 글로벌 기간산업으로 주요 수요가 미국과 유럽 지역입니다. 거시적으로는 환율과 운임 및 유가, 후방위 산업, 즉 전자, 전기, 철강, 에너지 산업의 성장도 및 제3요인으로 각국의 정부정책 및 글로벌 금융지원 확대여부 등에도 상당한 영향을 받습니다. 또한 미시적 변수로는 첨단 기술력 확보, 영업력 증대여부, 거래가격 조율 책정 등이 산업에 영향을 끼칩니다. 그 외 계절적 변수 혹은 불가항력 변수들은 상대적으로 그 영향도가 미미한 편입니다.

4) 국내외 시장여건

영국의 조선ㆍ해운 분석기관 클락슨에 따르면 2019년 세계 신조선 시장은 환경규제 발효를 앞둔 선주들의 관망세 확산, 미중 무역분쟁 영향 등으로 해운시황 침체가 겹치면서 신규발주가 억제되었고, 2020년까지 영향을 받아 2020년 세계 발주량이 전년 대비 986만CGT (전년비33.9%↓) 감소하였습니다. 다만, EU 온실가스배출권 거래 의무화, EEXI 규제 등이 노후선 교체에 대한 실질적 압력으로 작용하여 LNG선 등 강화된 환경규제에 맞는 고부가가치선의 수요 증가로 세계 발주량이 점차 증가 할 것으로 기대됩니다.

국내 수주량은 미중 무역분쟁 영향, 코로나19로 인한 세계 경제 침체 등의 영향으로 부진했던 2020년 상반기에 비해 하반기에 집중수주를 통해 2020년 수주량은 중국을 제치고 세계 1위를 달성(한국 819만CGT, 중국 793만CGT)하였습니다. 강화된 환경규제에 따른 고부가가치선의 수요증가로 인해 상대적으로 고부가가치선 기술경쟁력이 뛰어난 국내 조선업계에 긍정적인 영향이 예상되어, 국내 수주량은 점차 증가 할 것으로 전망됩니다.

세계 발주량이 점차 증가될 전망이며, 국내 수주 증가는 세계 발주량 증가율에 영향을 받아 점차 증가 할 것으로 전망됩니다.

[전동기 및 발전기 부문]

(산업의 특성)

전동기 및 발전기 사업은 제품과 기술개발이 중요한 산업으로, 고도로 숙련된 노동력을 필요로 합니다. 또한, 고객의 다양한 요구에 부응하기 위해 지속적 연구개발이 요구되는 사업이며, 진입 장벽이 높은 사업입니다. 철도산업은 공익사업이라는 특성과 함께 대규모의 자금투입이 필요한 사업으로 정부나 지방자치단체가 주도하는 집행 예산에 따라 철도차량의 수량과 가격이 결정됩니다.

(산업의 성장성)

세계 전동기 및 발전기 시장은 코로나19 영향으로 지연되었던 투자 및 노후설비 유지보수 등의 수요를 바탕으로 점차 개선세를 보이고 있으며, 고효율 설비의 수요가 증가함에 따라 우리 나라 기업들 역시 제품 성능을 업그레이드 하는 등의 성장 준비를 하고 있습니다.

철도산업은 2016년 6월 정부가 고속철도 수혜지역을 확대하고 대도시권 교통난을 해소하기 위한 '제3차 국가 철도망 구축계획' 을 발표하였습니다. 철도물류 경쟁력 강화를 통해 한반도 통합철도망 구축의 기틀을 마련하는 것을 주요 내용으로 하고 있습니다. 수서 출발 KTX 노선에 고속철을 인천공항에서 평창, 강릉까지의 철도 직통 운송 체계를 계획, 향 후 개통 예정인 경전선, 서해선, 중부내륙선, 중앙선에 고속차량 투입이 계획됨에 따라 고속철 발주는 향후 지속적으로 이루어질 것으로 전망됩니다. 2021년 4월 '제4차 국가 철도망 구축계획'에 대한 공청회를 통해 정부는 계획기간인 2030년까지 지방 대도시권에 광역철도망 확대, 수도권 교통난 해소를 위한 신규 광역철도 사업, 서해안 지역, 전라선, 동해선 등 전국 주요노선을 고속화하여 전국 2시간대 이동이 가능해지도록 하는 것을 주요 내용으로 하고 있습니다.

(경기변동의 특성)

국내 전동기 및 발전기 사업은 국가 전력수급기본계획에 따라 투자가 결정되므로 경기변동에 크게 영향을 받지 않습니다. 글로벌 시장은 글로벌 경기의 영향을 받으며, 해당 지역 및 국가의 특수성이 투자결정에 영향을 미치고 있습니다.

철도차량의 수요는 대부분 신규 철도노선 건설에 후행하기 때문에 정부나 지방자치단체의 사회간접자본에 대한 투자계획이 철도차량 사업의 향후 수요를 결정하게 됩니다.

(시장여건)

전동기 및 발전기 시장은 전력 수요의 증가에 따른 공급 확대로 인해 지속적인 수요가 있을 것으로 예상됩니다. 스위스와 중국은 2014년에는 노후 전동기의 시장 점유율이 58~65%까지 높은 수준이었지만 설비개선에 노력하고 있고, 우리나라 역시 국가적인 통계조사와 수거정책 시행이 필요하며, 노후 전동기수거의 교체가 시급한 상황입니다. 향 후 환경규제 강화에 따른 조선산업 LNG선 수주 증가 및 정부 경기부양책에 따른 민간, 공공분야 대규모 투자 증가로 인해 전력기기 내수생산 규모는 다소 증가할 것으로 전망됩니다.

철도산업은 최근 글로벌 철도 화물 운송 확대에 따른 기관차 및 화차시장과 급격한 도시화로 인한 승객 수송용 고속전철 및 전동차 시장, 시내 교통을 위한 메트로, 경전철 시장이 더욱 성장할 것으로 전망됩니다.

(경쟁우위요소)

당사가 영위하는 전동기 발전기 사업의 경우 과거 이미 안정된 거래처와의 외주 거래를 하고 있던 대일전기로부터 기계설비, 계약, 기타 권리 등을 포함한 영업부문을 양수 함으로써, 기술력을 바탕으로 일반적으로 440V 이상으로 발전소, 제철소, 기타 산업시설 등에서 대용량의 부하 기기를 가동하는데 사용되는 전동기의 고압 전동기이므로 국내 중대형 전동기 업체에 납품이 이루어지고 있습니다.

2. 주요 제품 및 서비스

당사는 초대형 선박의 선수, 선미, 프로펠라 보스, 엔진룸 등 9곳의 특수 제작 요건을요하는 부문의 Block을 생산하고 있습니다.

|

|

조선기자재 |

- 높은 신뢰도 및 핵심기술 보유

당사는 세계 최고의 조선회사인 현대중공업 및 현대미포조선등의 1차 협력업체이며,다수 거래업체와의 10년간의 고정거래를 통해 얻은 차별화된 기술력과 높은 신뢰도로 현대중공업의 실적평가를 통한 안정적인 업체로 우수한 평가를 받고 있습니다.

각국 선급협회 등에서 정한 각종 시험을 거쳐 반드시 품질의 성능을 보장 받는 WPS인증은 P/BOSS BLOCK(BLOCK NO:A11) 제조 필수 요건으로서, 당사는 일본 선급 협회 뿐만아니라 세계 3대 선급협회인 영국 로이드선급(LR), 미국 선급협회(ABS), 노르웨이 선급협회(DNV)에서도 2010년 7월 29일 WPS인증을 취득하여, 타 블럭제조업체보다 차별된 경쟁력을 가지고 있습니다.

전동기 및 발전기 사업은 선박 발전용 발전기 및 전동기, 견인 전동기 등을 제작합니다. 당사는 절연가압함침시스템, 절연진단시스템 등 업계 유일 토탈시스템을 보유 하고있으며, 자체 설계부터 진단, 보수까지 가능한 전문인력을 보유중입니다.

기존 프레임 해체, 진단, 수리부터 권선·스테이터 재설계 까지 고객 맞춤형 제작서비스를 제공하고 있습니다.

3. 원재료 및 생산설비

가. 유리한 지리적 위치

당사의 진해 공장은 초대형 선박 블록 선적이 용이한 해안에 인접해 있으며, 국내 3대 조선소와 인접 거리에 위치하고 있습니다. 또한 연중 평균 강수량, 기온변화, 임해, 부동항 등 입지기준에 부합한 진해국가산업단지 내에 위치해 있으며 100톤에서 350톤급의 블록 이양의 필수 요건인 해상 운송이 가능한 해안에 자리 잡고 있습니다.

유리한 입지확보는 조선기자재 산업분야에서 기술력 및 영업력과 더불어 곧바로 시장에서의 경쟁력과 직결되는 한 축을 형성하고 있습니다.

나. 생산 능력

당사는 지속적인 시설투자 및 보수 작업을 통해서 매년 생산량을 확대하여 거래업체에 안정적으로 제품을 납품하고 있습니다.

당사의 단위 면적당 생산량은 동종 업체 대비 약 1.4배로, 체계화되고 계량화된 제조공정, 관리기법, 일괄생산통합시스템 등을 통하여 효율적인 생산능력을 실현하고 있습니다.

다. 경기변화에 대한 대응력

■ 원자재 가격변화에 대한 대응

당사는 블록제조에 가장 필수적 재료인 후판 및 철재 기타 원자재 등을 별도로 구입하지 아니하고, 발주처에서 발주계약과 동시에 소요 원자재를 무상으로 공급 받는 구조를 지니고 있습니다. 이는 기타 제조업종에서 일반적으로 원자재를 직접 구매·조달하여 제품을 완성 후 납품 또는 상품화 후 판매하는 형식과 달라 원자재가격의 탄력도가 낮기 때문에 수주물량이 지속적으로 확보될 경우 꾸준한 매출규모를 유지할 수 있다는 장점이 있습니다.

■ 전반적인 조선경기 변동에 영향 미미

당사는 검증된 기술력과 축적된 신뢰도를 바탕으로 점진적으로 수주물량이 늘어날 것으로 예상하며, 한정된 공장부지 및 이에 따른 생산가능 capa의 한계로 늘어나는 물량 소화를 못할 상황이 올 수도 있습니다. 이는 조선사업의 불황으로 현대중공업 등 고객사의 매출이 감소되더라도 당사가 수주할 물량에는 직접적인 영향을 끼치지 않거나 그 영향이 크지 않을 것으로 판단됩니다.

라. 주요 원재료 등의 현황

당사는 조선기자재 사업은 조선기자재 BLOCK 제조에 필요한 필수 원재료인 후판, 강판, 형강 등을 별도로 구입하지 아니하고, 발주처(현대중공업)와의 사급자재 지급 약정서에 따라 무상으로 공급 받아 BLOCK을 제작합니다.

아래의 원재료는 필수 원재료 이외의 의장, 성형, 조립, 절단 등에 대한 것입니다.

전동기 및 발전기 사업은 선박 발전용 발전기 및 전동기 제조에 필요한 필수 원재료인 각동선 및 절연테이프등은 지정된 업체에서 별도 구매를 통해 발전기 및 전동기를 제작하며, 견인 전동기 주요 부품인 각동선 및 절연테이프, 코아 등은 별도로 구입하지 아니하고, 발주처(현대로템)와의 사급자재 지급 약정서에 따라 무상으로 공급 받아 견인전동기를 제작합니다.

| (단위 : 천원, %) |

| 사업 부문 |

매출유형 | 품 목 | 구체적 용도 | 제25기 3분기 | 제24기 | 제23기 | |||

|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||||

| 조선기자재 | 주문제작 | 조선기자재 | 선박블록제작 | 723,674 | 29.1 | 650,030 | 26.2 | - | - |

| 전동기및발전기 | 주문제작 | 발전기 | 발전기제작 | 1,765,850 | 70.9 | 1,831,811 | 73.8 | 1,659,106 | 100.0 |

| 전체 합계 | 2,489,524 | 100.0 | 2,481,841 | 100.0 | 1,659,106 | 100.0 | |||

4. 매출 및 수주상황

가. 주요 제품의 매출 현황

| (단위 : 천원, %) |

| 사업 부문 |

매출유형 | 품 목 | 구체적 용도 | 제25기 3분기 | 제24기 | 제23기 | |||

|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||||

| 조선기자재 | 주문제작 | 조선기자재 | 선박블록제작 | 10,313,082 | 68.5 | 12,218,660 | 70.0 | 10,371,129 | 64.1 |

| 전동기및발전기, | 주문제작 | 발전기 | 발전기제작 | 4,749,693 | 31.5 | 5,230,268 | 30.0 | 5,819,049 | 35.9 |

| 전체 합계 | 15,052,775 | 100.0 | 17,448,928 | 100.0 | 16,190,178 | 100.0 | |||

나. 매출실적

| (단위 : 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 제25기 3분기 | 제24기 | 제23기 | |

|---|---|---|---|---|---|---|

| 조선 사업 |

제품 | 선박기자재 | 수출 | - | - | - |

| 내수 | 10,313 | 12,219 | 10,371 | |||

| 소계 | 10,313 | 12,219 | 10,371 | |||

| 전동기 발전기 사업 등 |

제품 | 발전기 | 수출 | - | - | - |

| 내수 | 4,750 | 5,230 | 5,819 | |||

| 소계 | 4,750 | 5,230 | 5,819 | |||

| 합 계 | 수출 | - | - | - | ||

| 내수 | 15,053 | 17,449 | 16,190 | |||

| 합계 | 15,053 | 17,449 | 16,190 | |||

다. 판매경로 및 판매방법 등

1) 판매조직

당사의 영업조직은 조선기자재 영업팀, 전동기발전기 영업팀이 있습니다.

2) 판매경로

| 품목 | 구분 | 판매 경로 |

|---|---|---|

| 조선기자재 | 수출 | 업체 (주)메디콕스 ①견적의뢰 ------> <------- ② 견적 제시 ③견적 채택, 계약체결 통보 ------> ④제작,납품 |

| 내수 | ||

| 전동기 발전기 |

수출 | 업체 (주)메디콕스 씨엠지 ①견적의뢰 ------> <------- ② 견적 제시 ③견적 채택 ------> ④제작,납품 |

| 내수 |

3) 공사지불 조건

| 품목 | 구분 | 판매방법 및 공사지불 조건 |

|---|---|---|

| 조선기자재 | 수출 | L/C, Local L/C, COD, T/T in advance 등 |

| 내수 | -현대중공업 현대중공업과의 매출확인과 대금회수는 매달 2번 이루어지며, 15일 30일에 도래하는 납기 완료건을 매출확인을 받은후 15일후에 대금회수 |

|

| 전동기 발전기 |

수출 | 해당사항 없음 |

| 내수 | 계약처별 상이함 |

라. 수주상황

-당사 조선 블럭 제조 제작기간이 최대 3개월이내에 모두 납품되는 품목으로 진행률 적용 수주상황은 해당사항 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

금융상품과 관련하여 당사는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 본 주석은 당사가 노출되어 있는 위의 위험에 대한 정보와 당사의 위험관리 목표,정책, 위험평가 및 관리절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 재무제표 전반에 걸쳐서 공시되어 있습니다.

(1) 위험관리 체계

당사의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 이사회는 당사의 위험관리 정책을 개발하고 감독하고 있습니다.

당사의 위험관리 정책은 당사가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장상황과 회사의 활동의 변경을 반영하기 위해 정기적으로검토되고 있습니다. 당사는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다.

당사의 경영진은 회사의 위험관리 정책 및 절차의 준수 여부를 어떻게 관리하는지 감독하고, 당사의 위험관리체계가 적절한지 검토합니다. 내부감사는 경영진의 감독기능을 보조하여, 위험관리 통제 및 절차에 대한 정기 및 특별 검토를 수행합니다.

(2) 신용위험

당사는 금융상품의 당사자 중 일방이 의무를 이행하지 않아 상대방에게 재무손실을 입힐 신용위험에 노출되어 있습니다. 당사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다. 당분기말과 전기말 현재 신용위험에 대한 최대 노출정도는 다음과 같습니다.

|

(단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 유동성: | ||

| 현금및현금성자산(보유 현금 제외) | 2,938,167 | 4,109,152 |

| 단기금융상품 | 300,000 | 300,000 |

| 매출채권및기타채권 | 5,009,547 | 2,633,475 |

| 소계 | 8,247,714 | 7,042,627 |

| 비유동성: | ||

| 장기금융상품 | - | 1,010,000 |

| 장기매출채권및기타채권 | 3,087,284 | 1,264,239 |

| 기타비유동금융자산 | - | 49,717 |

| 소계 | 3,087,284 | 2,323,956 |

| 합계 | 11,334,998 | 9,366,583 |

당사는 금융자산의 손상과 관련하여 기대신용손실모형에 따라 금융자산의 최초 인식시점 이후의 신용위험의 변동을 반영하기 위해 매 보고기간 말 기대신용손실과 그 변동을 회계처리 하고 있습니다.

(3) 유동성위험

유동성위험은 당사가 유동성 부족으로 인해 금융부채에 대한 지급 의무를 이행하지 못하거나, 정상적인 영업을 위한 자금조달이 불가능한 경우 발생할 위험을 의미합니다.

당사는 월, 분기, 연 단위 자금수지계획을 수립함으로써 영업활동, 투자활동, 재무활동에서의 자금수지를 미리 예측하고 있으며, 이를 통해 필요한 유동성 규모를 사전에확보하고 유지하여 향후에 발생할 수 있는 유동성위험을 사전에 관리하고 있습니다.

당분기말과 전기말 현재 주요 금융부채의 연도별 상환계획은 다음과 같습니다.

① 당분기말

|

(단위: 천원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년 미만 | 1년 초과 5년 미만 |

|---|---|---|---|---|

| 매입채무및기타채무 | 2,069,485 | 2,069,485 | 2,069,485 | - |

| 전환사채(*1) | 4,277,898 | 6,373,740 | 168,000 | 6,205,740 |

| 차입금 등 | 11,876,582 | 12,578,693 | 12,578,693 | - |

| 리스부채 | 1,301,792 | 1,323,168 | 903,511 | 419,657 |

| 합계 | 19,525,757 | 22,345,086 | 15,719,689 | 6,625,397 |

(주1) 전환사채가 만기까지 전환되지 않았을 경우를 가정하여 작성되었습니다

② 전기말

|

(단위: 천원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년 미만 | 1년 초과 5년 미만 |

|---|---|---|---|---|

| 매입채무및기타채무 | 2,062,949 | 2,062,949 | 2,062,949 | - |

| 전환사채(주1) | 15,470,802 | 23,572,880 | 608,000 | 22,964,880 |

| 차입금 등(주2) | 3,000,000 | 3,000,000 | 3,000,000 | - |

| 리스부채 | 1,125,612 | 1,149,981 | 817,611 | 332,370 |

| 합 계 | 21,659,363 | 29,785,810 | 6,488,560 | 23,297,250 |

(주1) 전환사채가 만기까지 전환되지 않았을 경우를 가정하여 작성되었습니다.

(주2) 차입금 등은 단기차입금 및 유동성장기차입금을 포함하고 있으며 계약상 현금흐름에는 금융원가 313,043천원이 포함되어 있습니다.

(4) 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용 가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

1) 환위험

당사는 기능통화인 원화 이외의 통화(외화)로 결제되는 판매 및 구매 등에 대한 환위험이 없습니다.

2) 이자율위험

① 당분기말과 전기말 현재 이자율 변동 위험에 노출된 변동금리부 금융부채는 다음과 같습니다.

|

(단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 단기차입금 | 12,000,000 | 3,000,000 |

| 유동성장기부채 | - | - |

| 장기차입금 | - | - |

| 합 계 | 12,000,000 | 3,000,000 |

② 변동이자율 금융상품의 현금흐름 민감도 분석

당분기 중 이자율이 100베이시스포인트 변동한다면, 당사의 당분기 손익은 증가 또는 감소하였을 것입니다. 이 분석은 환율과 같은 다른 변수는 변동하지 않는다고 가정하며, 전분기에도 동일한 방법으로 분석하였습니다. 구체적인 손익의 변동금액은 다음과 같습니다.

|

(단위: 천원) |

| 구 분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | - | - | - | - |

(5) 자본위험

당사의 자본위험관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 당사는 부채비율 및 순차입부채비율에 기초하여 자본을 관리하고 있습니다.

당사의 당분기말과 전기말 현재 부채비율 및 순차입부채비율은 다음과 같습니다.

|

(단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 부채 (A) | 27,700,792 | 35,771,928 |

| 자본 (B) | 76,403,269 | 66,202,188 |

| 현금및현금성자산 (C) | 2,938,167 | 4,109,152 |

| 총차입부채 (D) | 16,154,481 | 18,470,802 |

| 부채비율 (A/B) | 36% | 54% |

| 순차입부채비율 ((D-C)/B) | 17% | 22% |

나. 파생상품 및 풋백옵션 등 거래 현황

파생상품은 파생상품계약 체결시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용요건을 충족하지 않는 파생상품의 공정가치 변동은 거래의 성격에 따라 "금융수익(비용)"으로 포괄손익계산서에 인식됩니다.

당사가 발행한 전환사채와 관련하여 본 보고서 작성기준일 현재 보유하고 있는 파생상품자산 및 파생상품부채의 내역은 다음과 같습니다.

1) 파생상품자산 현황

ㅇ계약의 명칭 : (주)메디콕스 제18회차 무기명식 이권부 무보증 사모 전환사채 콜옵션

ㅇ거래상대방 : (주)상상인저축은행

ㅇ계약일 : 2022-04-18

ㅇ만기일 : 2023-08-20

ㅇ계약내용(조건) :

1. 본 사채의 발행회사는 본 사채의 발행일로부터 1년이 되는 날인 2023년 04월 20일부터, 본 사채 발행일로부터 일(1)년 사(4)개월이 되는 날인 2022년 08월 20일까지(이하 ‘매매일’이라 하며, 해당일이 은행영업일이 아닌 경우에는 익영업일로 한다) 사채권자가 보유하고 있는 본 사채의 원금에 해당되는 금액의 70%를 초과하지 않는 금액에 대하여 만기 전 매도를 청구할 수 있다. 단, 사채권자의 조기상환청구권(Put Option)이나 전환청구권이 발행회사 매도청구권(Call Option)과 동시에 행사된 경우에는 본 발행회사 매도청구권(Call Option)이 우선한다.

2. 매도청구권 청구기간 및 청구방법: 발행회사는 각 ‘매매일’ 20일 이전부터 10일 이전에 사채권자에게 매매대상 사채의 수량, 매도 청구금액 및 지급일자를 기재한 서면통지의 방법으로 매도청구를 하여야 한다. 매매일이 영업일이 아닌 경우에는 그 다음 영업일까지로 하고 매매일 이후의 이자는 계산하지 아니한다.

3. 인수인이 본 계약상 매도청구권 행사기간 내에 사채를 양도하는 경우, 발행회사의 본 조 제1호에 따른 매도청구권이 보장되는 방법으로 하여야 한다. 또한 인수인은 본 사채를 양도하는 경우에는 그 양도의 내역을 발행회사에 양도일로부터 10영업일 안에 통지하여야 한다.

4. 발행일로부터 매매일 종료의 행사기간 종료일까지는 각 사채권자는 발행회사의 매도청구권 행사를 보장하기 위하여 발행시 금액 기준으로 권면금액 합계의 70%는 사채의 형태로 보유하여야 하며, 발행회사는 사채권자가 발행받은 권면금액 합계의 70% 이내에서 매도청구가 가능하다.

5. 발행회사의 매도청구권 취득대가: 본 사채의 발행회사는 매도청구권의 취득대가로 사채권자의 보유 권면금액 합계 70%의 금액에 대한 3%에 해당하는 가액을 수수료로 인수인에게 지급하여야 하며, 본 사채의 발행일에 인수인이 이를 선취한다. 사채권자에게 지급된 매도청구권 취득대가는 발행회사의 매도청구가 없는 경우에도 반환되지 않는다.

6. 매수대금: 본 사채의 발행일로부터 매매일까지 연 9%(3개월 단위 복리계산)의 수익률(YTC)을 보장하는 금액을, 인수인에게 지급하여야 하며, 구체적인 매매일자별 매수대금은 매도 대상 사채의 권면금액에 다음의 수익률을 곱한 금액으로 한다.

|

구분 |

매도청구권(Call Option) 행사기간 |

매매일 |

매도청구권 행사에 의한 수익율 |

|

|---|---|---|---|---|

|

FROM |

TO |

|||

|

1차 |

2023-04-01 |

2023-04-10 |

2023-04-20 |

106.2229 % |

|

2차 |

2023-05-01 |

2023-05-10 |

2023-05-20 |

106.7699 % |

|

3차 |

2023-06-01 |

2023-06-10 |

2023-06-20 |

107.2982 % |

|

4차 |

2023-07-01 |

2023-07-10 |

2023-07-20 |

107.8635 % |

|

5차 |

2023-08-01 |

2023-08-10 |

2023-08-20 |

108.4158 % |

7. 매도 청구 및 상환 방법: 발행회사는 매도 청구내역서(중도상환 청구금액 및 지급일자 등)를 사채권자에게 서면으로 통지하고, 사채권자가 지정한 은행계좌에 매매금액을 지급한다. 사채권자는 매매금액 입금을 확인한 후 즉시 해당 권면금액의 사채권자임을 증명하는 서류를 발행회사에게 교부한다.

ㅇ결제방법 : 매매일 일시 상환

2) 파생상품부채 현황

ㅇ계약의 명칭 : (주)메디콕스 제18회차 무기명식 이권부 무보증 사모 전환사채 풋옵션

ㅇ거래상대방 : (주)상상인저축은행

ㅇ계약일 : 2022-04-18

ㅇ만기일 : 2025-01-20

ㅇ계약내용(조건) : 본 사채의 사채권자는 본 사채의 발행일로부터 1년이 되는 날인 2023년 04월 20일 및 이후 매 3개월에 해당되는 날에 본 사채의 원금에 해당하는 금액의 전부 또는 일부에 대하여 만기 전 조기상환을 청구할 수 있다. 단, 조기상환지급일이 은행의 영업일이 아닌 경우에는 그 다음 영업일에 상환하고 조기상환지급일 이후의 이자는 계산하지 아니한다.

사채권자의 조기상환청구에 따라 발행회사가 상환하여야 하는 금액은 조기상환을 청구하는 해당 본 사채 전자등록금액에 조기상환수익률(YTP: 분기 단위 연복리 5%)을 가산한 금액으로 한다. 사채권자는 조기상환지급일 20일전부터 10일전까지(이하 “조기상환 청구기간”이라 한다) 발행회사에게 조기상환 청구를 하여야 한다. 단, 조기상환 청구기간의 말일이 은행 영업일이 아닌 경우에는 익영업일로 한다.

|

구분 |

조기상환 청구기간 |

조기상환일 |

조기상환수익률 |

|

|---|---|---|---|---|

|

FROM |

TO |

|||

|

1차 |

2023-03-31 |

2023-04-10 |

2023-04-20 |

102.0378% |

|

2차 |

2023-06-30 |

2023-07-10 |

2023-07-20 |

102.5632% |

|

3차 |

2023-09-30 |

2023-10-10 |

2023-10-20 |

103.0953% |

|

4차 |

2023-12-31 |

2024-01-10 |

2024-01-20 |

103.6340% |

|

5차 |

2024-03-31 |

2024-04-10 |

2024-04-20 |

104.1794% |

|

6차 |

2024-06-30 |

2024-07-10 |

2024-07-20 |

104.7316% |

|

7차 |

2024-09-30 |

2024-10-10 |

2024-10-20 |

105.2908% |

|

8차 |

2024-12-31 |

2025-01-10 |

2025-01-20 |

105.8569% |

ㅇ결제방법 : 조기상환일 일시 상환

당분기말 현재 파생상품자산 및 파생상품부채의 내역은 다음과 같습니다

| (단위 : 천원) |

| 구분 | 당분기말 | |

|---|---|---|

| 자산 | ||

| 파생상품자산 | 중도상환청구권(*1) | 590,934 |

| 부채 | ||

| 파생상품부채 | 내재파생상품 | 2,698,770 |

| 중도상환청구권 | - | |

| 합계 | 2,698,770 | |

(*1) 제18회 무기명식 이권부 무보증 사모 전환사채 발행과 관련하여 발생한 전환권, 조기상환청구권, 주식매수선택권, 중도상환청구권을 내재파생상품으로 보아 주계약인 사채권과 분리하여 별도로 회계처리 하였습니다.

당분기 중 파생상품자산의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 기초 | 발행 | 평가 | 전환 | 상환 | 장부가액 |

|---|---|---|---|---|---|---|

| 파생상품자산 | 3,711,574 | 343,848 | (1,345,373) | - | (2,119,115) | 590,934 |

(*1) 금융수익에 파생상품평가이익 247,087천원, 금융비용에 파생상품평가손실 1,592,459천원이 계상되어 있습니다.

당분기 중 파생상품부채의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 기초 | 발행 | 평가(*1) | 전환 | 상환 | 장부가액 |

|---|---|---|---|---|---|---|

| 내재파생상품 | 10,004,934 | 13,252,556 | 267,806 | (15,863,594) | (4,962,932) | 2,698,770 |

| 중도상환청구권 | 605,128 | - | (152,191) | - | (452,937) | - |

| 합계 | 10,610,062 | 13,252,556 | 115,615 | (15,863,594) | (5,415,869) | 2,698,770 |

(*1) 금융수익에 파생상품평가이익 641,589천원, 금융비용에 파생상품평가손실 757,205천원이 계상되어 있습니다.

6. 주요계약 및 연구개발활동

- 보고서 작성 기준일 현재 해당사항 없습니다.

7. 기타 참고사항

[바이오 부문]

(산업의 특성)

각종 질병의 진단, 치료, 경감 및 예방 또는 건강증진을 목적으로 하는 의약품의 연구, 개발, 제조, 판매를 목적으로 하는 산업분야입니다.

제약산업은 크게 의약품, 의료기기, 진단 시장 등으로 나뉘어 있고, 그 중 의약품시장이 78%의 비중으로 가장 크게 형성되어 있습니다. 의약품 시장은 개발 소재에 따라 세부적으로 나뉘는데, 당사의 관계기업인 메콕스큐어메드(주)는 항암제 및 천연물 신약, 합성신약, 투여경로변경 신약개발 등의 사업을 수행 중에 있습니다. 메콕스큐어메드(주)의 주 사업모델은 자체적으로 개발한 항암제 및 천연물 신약과 해외쪽과 관련된 합성 신약의 공동연구개발 등을 통한 차후 신약의 라이센싱, 로열티 등을 통한 수익창출입니다.

(산업의 성장성)

오늘날 제약산업은 생명공학 기술의 발달에 따라 합성의약품에서 바이오의약품으로 빠르게 전환되고 있습니다. 이미 글로벌 시장에서는 바이오의약품이 상위 의약품 매출액을 차지한지 오래고, 그동안 제약산업의 주를 이루었던 합성신약 시장은 점차 감소하는 경향을 보이고 있으며, 미국 FDA 승인을 받는 합성신약의 수도 감소하는 추세에 있습니다.

또한, 다국적 제약사들은 그동안 블록버스터 급의 매출을 보인 합성신약들의 특허가 만료됨에 따라 다수의 제네릭 제품들과 치열한 경쟁을 해야 합니다. 이 같은 상황을 극복하기 위해 다국적 제약사들은 인수 및 합병, 공동개발, 기술도입 등의 방법을 활용하고 있으며, 항체/유전자/세포 등을 활용하는 바이오의약품 시장 진출에 매우 적극적입니다.

(경기변동의 특성)

의약품 산업은 다른 공산품과 비교했을 때 상대적으로 경기변동과 큰 상관관계가 없습니다. 이는 사치재나 대체재가 아니라는 제품의 특성 때문인데 특히 질병 치료를 위한 전문 신약은 경기 변동이나 계절 요인에 거의 영향을 받지 않습니다.

(시장여건)

1) 시장 현황 및 전망

- 글로벌 시장

Evaluate Pharma(World Preview 2019)에 따르면 바이오의약품의 비중은 지속적으로 확대되고 있음을 알 수 있습니다. 2018년 기준 바이오의약품 시장은 $2,430억 달러로 전체의약품 대비 28%를 차지한 것으로 집계되었으며 이러한 추세는 지속되어 향후 5년 (‘19~24년)간 연평균 6.6% 성장하여 2024년에는 $3,880억 규모로 성장할 것으로 전망하고 있습니다.

특히 암, 난치성 및 퇴행성 질환의 발병률 증가로 인해 바이오의약품의 수요가 꾸준히 증가할 것으로 전망하며 이는 바이오신약 시장의 성장을 촉진시킬 것으로 여겨집니다. 또한, 1) 치료 가능한 질병의 수 증가 2) 생명공학 제품 관련 시장 확대 3) 블록버스터 의약품의 증가 4) 희귀질환 치료를 위한 FDA의 바이오의약품 승인건수 증가 5) 새로운 또는 다양한 질병에 대한 표지 증가 6) 파이프라인 상의 혁신적인 제품들 7) 협력체제 구성 또는 M&A 증가 등이 주요한 요인이며, 바이오의약품 시장의 규모는 이 같은 요인들에 의해 더욱 증가될 것으로 전망하고 있습니다.

- 국내시장

국내 바이오의료산업은 그간 정부의 적극적인 지원과 기업들의 지속적인 노력으로 급속도의 성장과 변화를 실현하였습니다. 또한 우리나라는 빠른 인구 고령화와 만성질환의 증가로 바이오의약품을 포함 전체의약품 시장 규모는 점차 확대될 것으로 전망하고 있습니다. 특히 국내 바이오의약품 시장 중 유전자재조합의약품 시장이 2017년 기준 약 41%로 가장 큰 비중을 차지하였으며 백신, 세포치료제 등의 바이오의약품 제제별 시장도 점차 확대되고 있는 추세입니다.

2) 바이오의약품 분야별 시장 현황 및 성장 요인

바이오의약품 분야별 시장 현황 및 성장 요인을 살펴보면 주요 기술로는 단일클론 항체의 항체약물결합체(ADC, Antibody Drug Conjugates) 및 재생의학의 유전자 편집기술로 꼽았습니다. 특히 재생의약품인 세포치료제와 유전자치료제는 3세대 바이오의약품으로 주목받고 있으며 제약산업 진화의 변곡점이 될 것으로 여겨집니다. 보다 근원적인 치료가 가능하여 암, 신경퇴행성질환, 유전질환 등 난치성 질환 치료를 목적으로 하는 강력한 파이프라인을 보유하고 있고 이는 바이오의약품 시장에 크게 기여할 것으로 여겨집니다.

주요 성장동력 산업으로 손꼽히고 있는 바이오의약품 시장의 시작은 EPO, G-CSF, INF-α, INF-β 등의 소재를 활용한 제품들이었습니다. 2018년 기준 전세계 매출 상위 10위 의약품에서 바이오의약품이 8개를 차지하며 블록버스터급 시장을 주도하였습니다. 특히 바이오의약품 시장을 주도하는 미국은 2018년 기준 바이오의약품 $1,850억 이상의 매출액을 달성하여 글로벌 시장의 61%를 차지하였습니다. 최근 하지만 다수의 오리지널 바이오의약품 특허가 만료되었고 2020년까지 대거 만료될 예정입니다. 그래서, 바이오의약품 시장으로 사업을 확대하려는 회사들은 기술의 공개로 활용이 가능하고, 이미 형성되어 있는 시장으로의 진출을 우선시 하고 있습니다.

다수의 특허만료에 잇따라 바이오신약의 복제의약품인 바이오시밀러 시장도 빠르게 성장할 것으로 전망하고 있습니다. 글로벌 바이오시밀러 시장은 2017~2023년 연평균 30.6%로 고성장하여 2017년 $97억에서 2023년 $481억 규모를 형성할 것으로 예상됩니다. 전체 바이오의약품 중 바이오시밀러가 차지하는 비중도 2017년 3.5%에서 2023년 10.8%까지 확대될 것으로 보입니다. 이는 미국과 유럽에서 글로벌 블록버스터급 바이오의약품의 특허만료 시기가 도래하고 있으며 각국에서는 의료비 재정부담을 축소하여 환자 접근성 개선 및 치료기회 확대 지원에 따른 것으로 분석 되었습니다.

단, 이 시장은 오리지널 의약품과 똑같이 생산을 해야 하므로 생산기술이 적용된 시설구축을 필요로 하기 때문에 자본을 과감히 투자할 수 있는 대형기업 위주로 진출하고 있는 것이 특징입니다. 기존 제품과 동일하게 만들기만 한다면 짧은 시간 안에 제품출시가 가능하다는 장점이 있으며, 비교적 낮은 진입장벽으로 치열한 경쟁이 예상되며 가격경쟁력 확보를 필요로 하고 있습니다.

바이오신약 시장은 현재 치료제가 없거나 기존 치료제의 한계를 극복하기 위해 개발된 바이오의약품 시장입니다. 이 시장은 기술적 장벽이 높아 독보적인 기술력을 보유하고 있어야 하며, 제품의 치료 효과 검증을 위해 장기간의 연구개발 기간과 비용이 소요되지만 실패할 확률도 높은 분야입니다. 하지만 제품이 성공하면 고부가가치를 낳는 새로운 시장을 창출할 수 있는 장점을 가지고 있습니다.

글로벌 혁신 바이오신약을 확보하기 위해 M&A, 라이선스 거래 등 오픈 이노베이션 전략을 중심으로 이루어지고 있습니다. 2018년 기준 M&A 거래건수(1,438건)와 거래액($3,396억) 모두 크게 증가하여 최근 10년간 최대치를 기록하였습니다. 특히, 단기적인 성과보다 장기적인 성장 동력을 확보하고자 Cross-border M&A 거래를 통해 미래 파이프라인을 강화하려는 추세입니다. 글로벌 빅파마들의 메가 딜 동향을 살펴보면 희귀의약품(Orphan Drug), 항암제, 세포 및 유전자 치료제로 불리는 차세대 바이오의약품 기술력을 갖춘 기업을 인수하려는 움직임이 뚜렷해 보입니다.

(경쟁우위요소)

당사의 관계기업인 메콕스큐어메드㈜는 초피, Tubulysin 등의 특허를 출원 및 등록하였으며 세부내역은 아래와 같습니다.

| [메콕스큐어메드(주) 특허내역] |

|

TECHONOLOGY |

PROGRESS |

APPLICATION & POSSIBILITY |

|---|---|---|

|

Tubulysin과의 융합을 통한 항암제 개발기술 (10-2020-0070514) |

특허출원 |

- High SCI impact publication Clinical Cancer Research(Vol. 10.8687~8696) - Tubulysin + Nano- Particle 융합 제제 개발 |

|

균주국제기탁(KCTC 13929BP) 점액균으로 Tubulysin toxin 분리 및 그 조성물 (10-2019-0115047) |

특허출원 |

- 항암 특허 물질 - 독자적 Tubulysin 생산 |

|

균주(KCTC 13929BP) Archangium gephyra MEHO-001 균주(KCTC 14104BP) Archangium gephyra MEHO-002 균주(KCTC 14258BP) Archangium gephyra MEHO-003 균주(KCTC 14259BP) Archangium gephyra MEHO-004 |

균주등록 |

- Tubulysin 생성 - Argyrin 생성 |

|

PPI Nano Particle (10-1003204) |

특허등록 |

- Tubulysin과의 융합 제제 개발 - 새로운 제형의 PPI 제제 기술 - 나노 particle 제조 |

|

초피나무(조성물) 천연물 신약 2건 (10-1841092, 10-1901888) |

특허등록 |

- 진통소염제 시장 본격 진출 - 유럽, 중국, 일본 특허 출원 |

|

ORAL BENDAMUSTINE FORMULATIONS (경구 벤다무스틴 제형) (10-2020-7012525 외) |

특허출원 |

- 한국, 유럽, 중국, 일본, 대만, 호주 특허 출원 |

|

파낙시디올과 파낙사트리올 분리기술 (10-0678490) |

특허등록 |

- 인체적용 시험 후 개별인증형 원료허가 - 건강기능식품으로 상품화 가능 |

| 출처: | 당사 제공 |

당사의 관계기업인 메콕스큐어메드(주)는 균주(항암물질) 및 PPI Nano 기술에 기반한 신약개발을 수행하고 있습니다. 메콕스큐어메드(주)는 국내 토양의 점액균을 스크리닝하여 새로운 균주에서 신규 항암톡신 생산을 확인 하였습니다.

메콕스큐어메드(주)는 항암 물질인 Tubulysin과 argyrin을 생성하는 균주(MEHO 001, 002, 003, 004)를 자체적으로 확보하였으며, 해당 물질을 대량으로 생산할 수 있는 기술을 개발중에 있습니다. 아울러 다양한 항암 물질을 암세포를 타겟으로 안전하고 효율적으로 전달할 수 있는 플랫폼 기술인 Nano DDS기술을 보유하고 있습니다.

시장에서 성공한 약물은 개발에 필요한 기술 수준이 높고 세분화 된 지적재산권과 노하우가 결합되어 있는 특징을 가지고 있습니다. 따라서 특정 제품의 시장 경쟁자의 수가 타 산업보다 현저하게 적은 편이며 독점적인 지적재산권을 바탕으로 시장에 진출한 경우 시장 점유율이 매우 높은 편입니다. 따라서 신약 개발을 위한 기술 개발 경쟁이 매우 중요한 요소이며 우수한 기술을 독점적으로 확보하는 것이 시장 경쟁에서 우위를 점할 수 있는 조건입니다. 메콕스큐어메드(주)는 메콕스큐어메드(주)가 개발한 제품이 시장에 출시되었을 때 독점적인 경쟁력을 가질 수 있도록 원천기술 특허 및 확대 가능한 영역의 특허까지 확보하고자 노력하고 있습니다.

(경영상의 주요계약)

가.라이센스아웃(License-out) 계약

해당사항 없음

나.라이센스인(License-in) 계약

해당사항 없음

다.기술제휴계약

| <기술제휴계약 총괄표> |

| (단위 : 백만원) |

|

품 목 |

계약상대방 |

계약목적 조건 등 상세내용 |

계약 체결일 |

계약 종료일 |

계약 금액 |

수수(지급)방법 |

진행경과 등 비고 |

|---|---|---|---|---|---|---|---|

|

M003 (멕벤투) |

TUBE Pharmaceuticals GmbH |

경구용 벤다무스틴의 개발을 위한 기술제휴 |

2018.12.16 |

상업화 완료시 |

- |

- |

국내 임상 1상 승인 완료 국내 임상 1상 진행 예정 |

*) 기존 주사제 형태의 혈액암 치료제인 벤다무스틴의 투여경로변경신약(경구용) 개발을 위한 양사의 제제 및 제형기술, 지적재산권 등을 공유하는 계약으로 상업화 성공 시 수익을 공유하는 계약임.

라.판매계약

해당사항 없음

마.기타계약

해당사항 없음

(연구개발활동)

가.연구개발활동의 개요

당사의 관계기업인 메콕스큐어메드(주)는 항암신약 개발, 항암 신물질 발굴, 천연물 치료제 개발 등의 신약개발 전문 바이오 기업으로 연구개발 활동을 진행하고 있습니다.

나.연구개발 담당조직

(1)연구개발 조직 개요

메콕스큐어메드(주)는 국내외 유수 제약사 및 연구기관에서 다양한 의약품을 제품화 한 경험을 보 유한 연구인력들이 항암신약 개발, 신규항암물질 발굴, 투여경로변경신약 개발, 천연 물 신약의 개발 등에 대한 연구활동에 매진하고 있습니다.

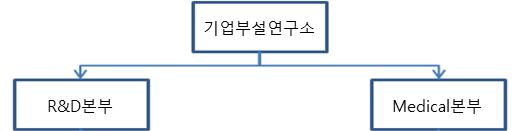

메콕스큐어메드(주)의 연구개발 조직은 R&D본부, Medical본부로 구성되어 있으며, 각 조직에 대한 주요 업무는 아래와 같습니다.

| <연구개발 조직 구성> |

|

연구소 |

팀 |

주요 업무 |

|---|---|---|

|

기업부설연구소 |

R&D본부 |

신규 항암물질 발굴, 제형 연구, 세포 실험 및 효력 실험 등 기초 연구개발 |

|

Medical본부 |

신규 약물 임상 계획 수립 및 진행, 파이프라인 관리 및 L/O 추진, 국내외 병원 및 연구기관 네트웍 업무 |

|

|

메콕스큐어메드 조직도 |

(2) 연구개발 인력 현황

보고서 작성기준일 현재 메콕스큐어메드(주)는 박사급 2명의 연구인력을 보유하고 있으며, 그 현황은 다음과 같습니다.

| <연구개발 인력 현황> |

| (단위: 명) |

|

구 분 |

인 원 |

||||

|---|---|---|---|---|---|

|

박 사 |

석 사 |

기 타 |

합 계 |

||

|

기업부설연구소 |

R&D본부 |

1 |

- |

- |

1 |

|

Medical본부 |

1 |

- |

- |

1 |

|

|

합 계 |

2 |

- |

- |

2 |

|

(3) 핵심 연구인력

메콕스큐어메드(주)의 핵심 연구인력은 전반적인 경영관리와 동시에 R&D본부를 맡고있는 이필구 대표이사와 Medical본부를 맡고있는 정재용 이사가 있습니다. 각 핵심 연구인력의 현황은 아래와 내용과 같습니다.

| <핵심 연구인력 현황> |

|

직 위 |

성 명 |

담당업무 |

주요 경력 |

주요 연구실적* |

|---|---|---|---|---|

|

대표이사 |

이필구 |

경영, 연구총괄 |

MD. D. Phil. Medicine, University of Oxford, UK

Eli Lilly Medical Directorr

크리스탈지노믹스 Medical Director |

1. O’Halloran, R A; Boland, J; Lee, P G; Dossenbach, M; Kim, C E; Jon, D I.(2003) Changes in clinical status and side effects of patients treated with either Olanzapine or Risperidone: 6-month results from the 3-year intercontinental schizophrenia outpatient health outcomes (IC-SOHO) observational study. Austalian & New Zealand Journal Psychiatry.37(supplement 1) A11

2. Namkoong, K; Lee, E; Jang, D P; Park, S J; Lee, P G; Kim, J J.(2004) Measurement of glutamate in the brain of recently abstinent young alcoholic men by H-MRS. International Society for Biomedical Research on Alcoholism 2004.

3. Lee, P.G. & Namkoong, K. (2000) Acamprosate in Alcohol Dependence ; Clinical Guidelines. Journal of Korean Psycho-pharmacology. 16(2), 140-150. |

|

이사 |

정재용 |

R&D |

- Ph.D in Molecular Pharmacology, Universite de Catholique de Louvain, Beligum

Pfizer Medical Director

Wyeth-Ayerst Medical Director |

1. In Vitro Activities of Teicoplanin and Vancomycin against Gram Positive Cocci. Choi TY, Chung JY, Kim, KS, June YK , Kim JO , Lee WS. The korea Infection and Chemotherapy Vol.26 No.1 1994

2. Novel single nucletide polymorphism of the VEGF gene as a risk predictor for gastroduodenal ulcers YS,.Km, SW Park, MH Kim, EJ Jang, JS Park HW Bail, Gregory JY Chung, KB Hahm. Journal of Gastrentarology and Hapatology.1440-1746,2008

3. Eiicacy and Safety of Red Ginseng Extract Powder in Patients with Erectile Dysfunction :Multicaner, Randomized, Double-Blind, Pacebo-Controlled Study WS Ham, WT Kim, SJ Kanf,Y Her,JY Chung,KS Park, YD Choi. Korea Journal of Urology. Vol50, No.2 159-164 2009 |

다. 연구개발비용

메콕스큐어메드(주)의 최근 3년간 연구개발비용은 다음과 같습니다.

메콕스큐어메드(주)는 일반적으로 연구개발 단계에서 발생한 지출은 당기 비용으로 회계처리하고 있습니다.

| <연구개발비용 현황(별도재무제표 기준)> |

| (단위: 천원, %) |

|

구 분 |

제17기(2022년) 3분기 |

제16기(2021년) |

제15기(2020년) |

비 고 |

|

|---|---|---|---|---|---|

|

비용의 성격별 분류 |

원재료비 |

259,848 |

1,345,881 |

989,236 |

|

|

인건비 |

199,365 |

362,432 |

542,515 |

|

|

|

감가상각비 |

6,732 |

8,874 |

8,840 |

|

|

|

위탁용역비 |

1,121,843 |

1,317,966 |

1,618,560 |

|

|

|

기타 |

36,699 |

7,548 |

8,856 |

|

|

|

연구개발비용 합계 |

1,624,487 |

3,042,701 |

3,168,007 |

|

|

|

회계처리 내역 |

판매비와 관리비 |

1,624,487 |

3,042,701 |

3,168,007 |

|

|

제조경비 |

- | - |

- |

|

|

|

개발비(무형자산) |

- | - |

- |

|

|

|

회계처리금액 계 |

1,624,487 |

3,042,701 |

3,168,007 |

|

|

|

정부보조금 |

- |

- |

- |

|

|

|

연구개발비용 합계 |

1,624,487 |

3,042,701 |

3,168,007 |

|

|

|

연구개발비 / 매출액 비율 [연구개발비용합계÷당기매출액×100] |

- | 1,415.2% |

11,072.3% |

|

|

라.연구개발실적

(1)연구개발 진행 현황 및 향후계획

보고서 작성기준일 현재 메콕스큐어메드(주)가 연구개발 진행 중인 현황은 다음과 같습니다.

| <연구개발 진행 총괄표> |

|

구 분 |

품 목 |

적응증 |

연구 시작일 |

현재 진행단계 |

비 고 |

||

|---|---|---|---|---|---|---|---|

|

단계(국가) |

승인일 |

||||||

|

바이오 |

신약 |

M001 |

간암, 담도암, 췌장암 |

2018년 |

효력시험 완료 전임상 준비 중 |

- |

- |

|

M002 (보자닉스) |

골관절염 |

2016년 |

IND (한국) 임상 1,2상 (한국) |

2020년 2021년 |

- |

||

|

M004 |

다제내성 고형암, 전이성 고형암 |

2020년 |

제형 최적화 진행 중 |

- |

- |

||

|

화학 합성 |

개량 신약 |

M003 (멕벤투) |

비호지킨림프종, 만성림프성백혈병,다발성골수종 |

2018년 |

IND (한국) 임상 1상 (한국) |

2021년 2021년 |

- |

(가)품 목: M001

|

구 분 |

바이오 신약 |

|

적응증 |

간암, 담도암, 췌장암 |

|

작용기전 |

투블린억제제로 세포내의 미소관 생성 억제를 통한 암세포 증식억제 및 자멸유도 항암제 |

|

제품의특성 |

두가지 약물(투불리신, PPI)을 나노 플랫폼 기술을 통하여 하나의 제형으로 시너지 효과를 갖는 Liposome 나노 항암제로 혈중 안정성(stability) 향상 으로 안전성(safety) 향상과 약물 효과 지속성 증대 및 ADME 최적화한 제형

Effective passive delivery를 통하여 미소관 흡수 가능성 증대 - 암세포 미소관 간극(100~780nm), 정상세포 미소관 간극(5~10nm) |

|

진행경과 |

실험실내 효력시험 완료, 전임상 준비 진행 |

|

향후계획 |

2021년 전임상시험 시작, 2022~2023년 임상 개시 목표 |

|

경쟁제품 |

First in Class - 해당 적응증 최초의 이중 봉입 나노리포좀 항암신약 |

|

관련논문등 |

1. Proton pump inhibitor ilaprazole suppresses cancer growth by targeting T-cell-originated protein kinase Oncotarget, 2017, Vol. 8, (No. 24), pp: 39143-39153 2. Chemistry and Biology of Tubulysins: Antimitotic Tetrapeptides with Activity against Drug Resistant Cancers. Natural Product Reports. 2015.

3. Myxobacteria, producers of novel bioactive substances. Journal of Industrial Microbiology & Biotechnology (2001) 27, 149-156 |

|

시장규모 |

간암, 담도암, 췌장암은 전체 암발생 부분에서 7.5%을 차지하며 사망률에서는 34% (WHO 2019), 항암제 전체 시장에서 차지하는 비중은 약 30%로 추정되며 글로벌 시장 규모는 약 45~50조 / 2020년 예상 전체 항암제 시장 규모는 약 180조로 추정됨 *출처 : 제약바이오협회보고서 2020 |

|

기타사항 |

해당사항 없음 |

(나)품 목: M002 (보자닉스)

|

구 분 |

바이오 신약 |

|

적응증 |

골관절염 |

|

작용기전 |

면역조절기능(TNF-α, IL-6, IL-1ß)과 통증조절작용을 통한 소염작용, KCNJ6 증가를 통한 진통효과 |

|

제품의특성 |

진통. 소염 효과와 안전성이 입증된 단일 소재 천연물 의약품 안전한 의약품으로 만성질환 및 노인환자 등 장기 투약을 필요로 하는 환자들에 대한 삶의 질 향상 |

|

진행경과 |

국내 임상 1,2상 승인, 임상 1상 진행 중 |

|

향후계획 |

임상 2상 종료 후, 국내외 L/O 추진 |

|

경쟁제품 |

셀레콕시브 계열의 NSAIDS |

|

관련논문등 |

Effects of Zanthoxylum piperitum ethanol extract on osteoarthritis. Biomedicine & Pharmacotherapy 105 (2018) 481-490 inflammation and pain |

|

시장규모 |

소염 진통제 시장의 규모는 국내의 경우 대략 3,000억 추산 / *출처 : IMS 2016 2020년 약 11조 글로벌 마켓 예상 / *출처 : 제약바이오협회 보고서 2020 |

|

기타사항 |

해당사항 없음 |

(다)품 목: M003 (멕벤투)

|

구 분 |

화학합성 개량신약 |

|

적응증 |

비호지킨림프종, 만성림프성백혈병, 다발성골수종 |

|

작용기전 |

알킬레이트 작용제로 암세포에서 DNA 복제를 저해하여 세포 자멸을 유도하는 것으로 치료작용. 주요 성분의 반감기를 제형 기술을 통하여 연장 |

|

제품의특성 |

정맥주사를 경구용 캡슐로 제형 변경한 항암제로 동일한 효과로 경구 복용. 경구 투약으로 입원이 필요 없어 비용절감, 주사와 관련한 부작용 회피, 가정 투약으로 삶의 질 향상. 동일한 효과와 안전성 및 삶의 질 향상으로 주사제 시장 대체 및 글로벌 의약품으로서 글로벌 기술이전 기대 |

|

진행경과 |

국내 임상 1상 승인, 임상 1상 진행 예정 |

|

향후계획 |

국내 임상 1상 후 NDA challenging, 다국적 임상 추진 |

|

경쟁제품 |

리툭산, 글리벡, 벨케이드 |

|

관련논문등 |

1. The utility of cyclodextrins for enhancing oral bioavailability. Journal of Controlled Release 123 (2007) 78-99 2. Clinical response and pharmacokinetics of bendamustine as a component of salvage R-B(O)AD therapy for the treatment of primary central nervous system lymphoma (PCNSL). Kim et al. BMC Cancer (2018) 18:729. 3. A phase I study of bendamustine hydrochloride administered day 1þ2 every 3 weeks in patients with solid tumours. British Journal of Cancer (2007) 96, 1692 - 1698 |

|

시장규모 |

혈액암은 매년 10% 이상 성장하는 시장으로 전체시장규모는 약 21조(2019), 22조(2020년 예상) *출처 : 제약바이오협회 보고서 2020 |

|

기타사항 |

해당사항 없음 |

(라)품 목: M004

|

구 분 |

바이오 신약 |

|

적응증 |

다제내성 고형암, 전이성 고형암 |

|

작용기전 |

투블린억제제로 세포내의 미소관 생성 억제를 통한 암세포 증식억제 및 자멸유도 항암제 |

|

제품의특성 |

M001을 기반으로 다제내성 고형암 및 전이성 고형암에 특화된 약물로 성질이 상이한 기존 두가지 약물을 나노 플랫폼 기술을 통한 하나의 제형으로 시너지 효과를 갖게하는 항암제 |

|

진행경과 |

효력시험 진행, 전임상 준비 |

|

향후계획 |

제형 optimization 약물전달 효율 극대화, 2021년 전임상시험 개시 예정 |

|

경쟁제품 |

First in Class - 해당 적응증 최초의 이중 봉입 나노리포좀 항암신약 |

|

관련논문등 |

1. Mechanisms of Multidrug Resistance in Cancer Chemotherapy. Int. J. Mol. Sci. 2020, 21, 3233; doi:10.3390/ijms21093233. 2. Combination therapy in combating cancer. Oncotarget, 2017, Vol. 8, (No. 23), pp: 38022-38043 3. Nanomedicine applied to translational oncology: A future perspective on cancer treatment. L. Bregoli et al / Nanomedicine: Nanotechnology, Biology, and Medicine 12 (2016) 81-103 |

|

시장규모 |

다재내성암, 전이암의 전체 암발생에서의 비율은 대율은 대략 17% 정도로 추정되고 있으며, 실제로 적극적인 치료가 이루어 지는 경우는 발생 대비 20% 내외로 알려져 있음. 추정 시장 규모는 약 4조원 *출처 : 제약바이로협회보고서 2020 |

|

기타사항 |

해당사항 없음 |

(2)연구개발 완료 실적

해당사항 없음

(3)연구개발활동 및 판매 중단 현황

해당사항 없음

(4)기타 연구개발 실적

해당사항 없음

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

아래의 제25기 3분기 요약연결재무정보 및 비교 표시된 제24기, 제23기 요약연결재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. 제25기 3분기 요약연결재무정보는 외부감사인의 검토를 받지 않은 재무정보이며, 비교표시된 제24기, 제23기 요약연결재무정보는 외부감사인의 감사를 받은 요약연결재무정보입니다.

| 주식회사 메디콕스와 그 종속기업 | (단위 : 원) |

| 구분 | 제25기 3분기 | 제24기 | 제23기 |

|---|---|---|---|

| (2022년 09월말) | (2021년 12월말) | (2020년 12월말) | |

| [유동자산] | 32,117,903,117 | 26,272,504,814 | 7,131,003,870 |

| 현금및현금성자산 | 3,218,685,116 | 4,191,046,371 | 3,140,321,073 |

| 단기금융상품 | 300,000,000 | 300,000,000 | - |

| 매출채권 및 기타채권 | 4,230,063,705 | 2,653,920,683 | 2,813,610,955 |

| 기타유동금융자산 | 13,745,491,100 | 14,250,751,000 | - |

| 파생상품자산 | 590,934,306 | 3,711,574,276 | - |

| 재고자산 | 1,382,073,245 | 918,555,966 | 869,802,388 |

| 기타유동자산 | 3,614,260,930 | 235,625,608 | 300,973,144 |

| 당기법인세자산 | 52,192,790 | 11,030,910 | 6,296,310 |

| 매각예정비유동자산 | 4,984,201,925 | - | - |

| [비유동자산] | 74,533,255,704 | 76,206,744,846 | 77,759,092,636 |

| 장기금융상품 | - | 1,010,000,000 | - |

| 장기매출채권 및 기타채권 | 4,464,817,169 | 1,264,329,080 | 183,038,124 |

| 기타비유동금융자산 | 4,322,574,400 | 4,466,760,999 | 2,306,447,556 |

| 유형자산 | 49,659,564,219 | 46,959,774,706 | 46,533,119,525 |

| 무형자산 | 2,127,423,061 | 8,205,217 | 10,620,384 |

| 관계기업투자주식 | 13,958,876,855 | 22,497,674,844 | 28,725,867,047 |

| 자산총계 | 106,651,158,821 | 102,479,249,660 | 84,890,096,506 |

| [유동부채] | 27,975,574,702 | 33,417,434,238 | 43,414,105,121 |

| [비유동부채] | 2,997,211,239 | 2,861,149,674 | 3,577,657,664 |

| 부채총계 | 30,972,785,941 | 36,278,583,912 | 46,991,762,785 |

| [지배기업의 소유주지분] | 75,678,372,880 | 66,203,817,708 | 37,898,333,721 |

| 자본금 | 6,052,830,500 | 47,303,952,000 | 21,880,138,000 |

| 기타자본항목 | 132,585,704,265 | 59,933,079,429 | 33,182,842,978 |

| 이익잉여금(결손금) | (62,960,161,885) | (41,033,213,721) | (17,164,647,257) |

| 비지배지분 | - | (3,151,960) | - |

| 자본총계 | 75,678,372,880 | 66,200,665,748 | 37,898,333,721 |

| 손익계정 대상기간 | 2022.1.1~2022.09.30 | 2021.1.1~2021.12.31 | 2020.1.1~2020.12.31 |

| 매출액 | 15,991,230,482 | 17,449,008,689 | 16,190,177,636 |

| 영업이익(손실) | (7,289,657,397) | (9,346,566,522) | (4,334,769,160) |

| 연결총당기순이익(손실) | (22,160,457,761) | (23,937,681,036) | (8,582,863,803) |

| ㆍ지배기업 소유주지분 | (22,197,149,159) | (23,934,529,076) | (8,582,863,803) |

| ㆍ비지배지분 | 36,691,398 | (3,151,960) | - |

| 기본주당순이익(손실) | (2,251) | (3,614) | (248) |

| 연결에 포함된 회사수 | 3 | 2 | 2 |

나. 요약별도재무정보

아래의 제25기 3분기 요약별도재무정보 및 비교 표시된 제24기, 제23기 요약별도재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. 제25기 3분기 요약별도재무정보는 외부감사인의 검토를 받지 않은 재무정보이며, 비교표시된 제24기 및 제23기 요약별도재무정보는 외부감사인의 감사를 받은 요약별도재무정보입니다.

| 주식회사 메디콕스 | (단위 : 원) |

| 구 분 | 제25기 | 제24기 | 제23기 |

|---|---|---|---|

| (2022년 09월말) | (2021년 12월말) | (2020년 12월말) | |

| [유동자산] | 30,567,018,709 | 18,368,908,309 | 7,108,423,016 |

| 현금및현금성자산 | 2,938,166,836 | 4,109,151,764 | 3,070,252,306 |

| 단기금융상품 | 300,000,000 | 300,000,000 | - |

| 매출채권 및 기타채권 | 5,009,547,309 | 2,633,475,419 | 2,861,841,147 |

| 기타유동금융자산 | 11,745,491,100 | 6,452,334,000 | - |

| 파생상품자산 | 590,934,306 | 3,711,574,276 | - |

| 재고자산 | 1,382,073,245 | 918,555,966 | 869,802,388 |

| 기타유동자산 | 3,552,643,713 | 232,789,064 | 300,253,785 |

| 당기법인세자산 | 48,662,200 | 11,027,820 | 6,273,390 |

| 매각예정비유동자산 | 4,999,500,000 | - | - |

| [비유동자산] | 73,537,043,020 | 83,605,208,150 | 76,350,520,980 |

| 장기금융상품 | - | 1,010,000,000 | - |

| 장기매출채권 및 기타채권 | 3,087,283,586 | 1,264,239,080 | 154,319,041 |

| 기타비유동금융자산 | 1,322,574,400 | 1,466,760,999 | 2,306,447,556 |

| 유형자산 | 49,259,273,319 | 46,924,778,302 | 46,465,560,844 |

| 무형자산 | 8,664,109 | 8,205,217 | 10,620,384 |

| 종속기업투자주식 | 5,608,911,358 | 10,433,549,708 | 60,581,155 |

| 관계기업투자주식 | 14,250,336,248 | 22,497,674,844 | 27,352,992,000 |

| 자산총계 | 104,104,061,729 | 101,974,116,459 | 83,458,943,996 |

| [유동부채] | 24,819,285,922 | 32,910,778,667 | 43,383,002,279 |

| [비유동부채] | 2,881,506,546 | 2,861,149,674 | 3,550,483,043 |

| 부채총계 | 27,700,792,468 | 35,771,928,341 | 46,933,485,322 |

| [자본금] | 6,052,830,500 | 47,303,952,000 | 21,880,138,000 |

| [기타자본] | 131,512,254,274 | 58,753,145,837 | 32,015,127,201 |

| [결손금] | (61,161,815,513) | (39,854,909,719) | (17,369,806,527) |

| 자본총계 | 76,403,269,261 | 66,202,188,118 | 36,525,458,674 |

| 종속/관계/공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 손익계정 대상기간 | 2022.1.1~2022.9.30 | 2021.1.1~2021.12.31 | 2020.1.1~2020.12.31 |

| 매출액 | 15,052,775,217 | 17,448,927,689 | 16,190,177,636 |

| 영업이익(손실) | (6,856,601,525) | (9,274,291,666) | (4,294,897,050) |

| 당기순이익(손실) | (21,556,702,738) | (22,551,065,804) | (8,788,023,073) |

| 당기총포괄손익 | (21,306,905,794) | (22,485,103,192) | (7,352,259,603) |

| 주당순이익(손실) | (2,186) | (3,407) | (2,537) |

2. 연결재무제표

|

연결 재무상태표 |

|

제 25 기 3분기말 2022.09.30 현재 |

|

제 24 기말 2021.12.31 현재 |

|

(단위 : 원) |

|

제 25 기 3분기말 |

제 24 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

32,117,903,117 |

26,272,504,814 |

|

현금및현금성자산 |

3,218,685,116 |

4,191,046,371 |

|

단기금융상품 |

300,000,000 |

300,000,000 |

|

매출채권및기타채권 |

4,230,063,705 |

2,653,920,683 |

|

기타유동금융자산 |

13,745,491,100 |

14,250,751,000 |

|

유동파생상품자산 |

590,934,306 |

3,711,574,276 |

|

재고자산 |

1,382,073,245 |

918,555,966 |

|

기타유동자산 |

3,614,260,930 |

235,625,608 |

|

당기법인세자산 |

52,192,790 |

11,030,910 |

|

매각예정비유동자산 |

4,984,201,925 |

|

|

비유동자산 |

74,533,255,704 |

76,206,744,846 |

|

장기금융상품 |

1,010,000,000 |

|

|

장기매출채권및기타채권 |

4,464,817,169 |

1,264,329,080 |

|

기타비유동금융자산 |

4,322,574,400 |

4,466,760,999 |

|

유형자산 |

49,659,564,219 |

46,959,774,706 |

|

무형자산 |

2,127,423,061 |

8,205,217 |

|

관계기업투자주식 |

13,958,876,855 |

22,497,674,844 |

|

자산총계 |

106,651,158,821 |

102,479,249,660 |

|

부채 |

||

|

유동부채 |

27,975,574,702 |

33,417,434,238 |

|

매입채무및기타채무 |

2,293,258,609 |

2,069,263,930 |

|

기타유동부채 |

5,669,029,404 |

822,884,764 |

|

단기차입금 |

12,016,582,415 |

3,000,000,000 |

|

전환사채 |

4,277,898,436 |

15,470,801,813 |

|

유동파생상품부채 |

2,698,769,875 |

10,610,062,386 |

|

유동충당부채 |

22,780,699 |

617,106,809 |

|

유동성리스부채 |

997,255,264 |

827,314,536 |

|

비유동부채 |

2,997,211,239 |

2,861,149,674 |

|

리스부채 |

483,238,447 |

325,472,260 |

|

확정급여부채 |

97,886,119 |

141,719,178 |

|

복구충당부채 |

44,509,266 |

22,380,829 |

|

이연법인세부채 |

2,371,577,407 |

2,371,577,407 |

|

부채총계 |

30,972,785,941 |

36,278,583,912 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

75,678,372,880 |

66,203,817,708 |

|

자본금 |

6,052,830,500 |

47,303,952,000 |

|

기타자본항목 |

132,585,704,265 |

59,933,079,429 |

|

이익잉여금(결손금) |

(62,960,161,885) |

(41,033,213,721) |

|

비지배지분 |

(3,151,960) |

|

|

자본총계 |

75,678,372,880 |

66,200,665,748 |

|

자본과부채총계 |

106,651,158,821 |

102,479,249,660 |

|

연결 포괄손익계산서 |

|

제 25 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

제 24 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

(단위 : 원) |

|

제 25 기 3분기 |

제 24 기 3분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

5,839,844,355 |

15,991,230,482 |

4,437,264,363 |

12,639,587,729 |

|

매출원가 |

5,731,136,348 |

15,432,821,950 |

4,542,406,872 |

11,929,869,570 |

|

매출총이익 |

108,708,007 |

558,408,532 |

(105,142,509) |

709,718,159 |

|

판매비와관리비 |

3,080,862,088 |

7,848,065,929 |

2,252,579,437 |

7,217,960,361 |

|

영업이익(손실) |

(2,972,154,081) |

(7,289,657,397) |

(2,357,721,946) |

(6,508,242,202) |

|

금융수익 |

(233,444,487) |

3,410,438,905 |

2,601,964,904 |

5,134,480,189 |

|

금융비용 |

11,958,028,262 |

15,546,694,126 |

1,166,011,086 |

3,442,470,910 |

|

기타수익 |

682,228,518 |

912,641,204 |

25,340,851 |

70,360,230 |

|

기타비용 |

(21,102,447) |

79,403,985 |

511,052 |

13,621,138 |

|

관계기업투자주식처분손실 |

142,038,204 |

|||

|

관계기업투자주식손상차손 |

5,135,520,889 |

3,289,854,103 |

3,289,854,103 |

|

|

기타의대손상각비 |

420,856,986 |

1,214,856,986 |

||

|

지분법이익 |

(317,794,222) |

1,567,738,527 |

||

|

지분법손실 |

(15,298,075) |

895,452,429 |

2,211,010,804 |

|

|

법인세비용차감전순이익(손실) |

(14,762,792,012) |

(22,160,457,761) |

(5,503,101,847) |

(11,617,253,928) |

|

분기순이익(손실) |

(14,762,792,012) |

(22,160,457,761) |

(5,503,101,847) |

(11,617,253,928) |

|

기타포괄손익 |

87,793,970 |

248,577,583 |

30,736,685 |

57,510,103 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

87,793,970 |

248,577,583 |

30,736,685 |

57,510,103 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

76,757,216 |

235,391,285 |

29,199,900 |

53,430,785 |

|

지분법자본변동(세후기타포괄손익) |

11,036,754 |

13,186,298 |

1,536,785 |

4,079,318 |

|

분기총포괄손익 |

(14,674,998,042) |

(21,911,880,178) |

(5,472,365,162) |

(11,559,743,825) |

|

분기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주지분 |

(14,762,381,742) |

(22,197,149,159) |

(5,503,101,847) |

(11,617,253,928) |

|

비지배지분 |

(410,270) |

36,691,398 |

||

|

분기총포괄손익의 귀속 |

||||

|

지배기업의 소유주지분 |

(14,674,587,772) |

(21,948,571,576) |

(5,472,365,162) |

(11,559,743,825) |

|

비지배지분 |

(410,270) |

36,691,398 |

||

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(1,417) |

(2,251) |

(760) |

(1,990) |

|

희석주당이익(손실) (단위 : 원) |

(1,417) |

(2,251) |

(760) |

(1,990) |

|

연결 자본변동표 |

|

제 25 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

제 24 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

(단위 : 원) |

|

자본 |

||||||

|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||

|

자본금 |

기타자본구성요소 |

이익잉여금(결손금) |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2021.01.01 (기초자본) |

21,880,138,000 |

33,182,842,978 |

(17,164,647,257) |

37,898,333,721 |

37,898,333,721 |

|

|

분기순이익(손실) |

(11,617,253,928) |

(11,617,253,928) |

(11,617,253,928) |

|||

|

순확정급여채무의 재측정요소 |

53,430,785 |

53,430,785 |

53,430,785 |

|||

|

유상증자 |

10,750,000,000 |

11,379,089,412 |

22,129,089,412 |

22,129,089,412 |

||

|

전환권의 행사 |

7,618,226,500 |

9,222,588,149 |

16,840,814,649 |

16,840,814,649 |

||

|

전환사채의 상환 |

(40,919,404) |

(40,919,404) |

(40,919,404) |

|||

|

지분법자본변동 |

4,079,318 |

4,079,318 |

4,079,318 |

|||

|

무상감자 |

||||||

|

자기주식의 취득 |

||||||

|

연결대상범위의 변동 |

476,425,855 |

476,425,855 |

||||

|

기타자본잉여금 |

||||||

|

비지배지분의 변동 |

||||||

|

2021.09.30 (기말자본) |

40,248,364,500 |

53,747,680,453 |

(28,728,470,400) |

65,267,574,553 |

476,425,855 |

65,744,000,408 |

|

2022.01.01 (기초자본) |

47,303,952,000 |

59,933,079,429 |

(41,033,213,721) |

66,203,817,708 |

(3,151,960) |

66,200,665,748 |

|

분기순이익(손실) |

(22,197,149,159) |

(22,197,149,159) |

36,691,398 |

(22,160,457,761) |

||

|

순확정급여채무의 재측정요소 |

235,391,285 |

235,391,285 |

235,391,285 |

|||

|

유상증자 |

||||||

|

전환권의 행사 |

2,077,646,500 |

29,472,965,328 |

31,550,611,828 |

31,550,611,828 |

||

|

전환사채의 상환 |

||||||

|

지분법자본변동 |

13,186,298 |

13,186,298 |

13,186,298 |

|||

|

무상감자 |

(43,328,768,000) |

43,324,984,702 |

(3,783,298) |

(3,783,298) |

||

|

자기주식의 취득 |

(38,841,593) |

(38,841,593) |

(38,841,593) |

|||

|

연결대상범위의 변동 |

34,809,710 |

34,809,710 |

3,151,960 |

37,961,670 |

||

|

기타자본잉여금 |

(119,669,899) |

(119,669,899) |

(119,669,899) |

|||

|

비지배지분의 변동 |

(36,691,398) |

(36,691,398) |

||||

|

2022.09.30 (기말자본) |

6,052,830,500 |

132,585,704,265 |

(62,960,161,885) |

75,678,372,880 |

75,678,372,880 |

|

|

연결 현금흐름표 |

|

제 25 기 3분기 2022.01.01 부터 2022.09.30 까지 |

|

제 24 기 3분기 2021.01.01 부터 2021.09.30 까지 |

|

(단위 : 원) |

|

제 25 기 3분기 |

제 24 기 3분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(9,344,565,947) |

(4,856,090,949) |

|

분기순이익(손실) |

(22,160,457,761) |

(11,617,253,928) |

|

비현금손익 조정 |

17,546,906,693 |

7,095,105,374 |

|

영업활동 자산부채의변동 |

(4,280,664,710) |

382,211,304 |

|

이자의 수취 |

169,005,736 |

23,634,881 |

|

이자의 지급 |

(578,228,485) |

(744,755,800) |

|

법인세납부(환급) |

(41,127,420) |

4,967,220 |

|

투자활동현금흐름 |

(4,561,632,528) |

(11,253,408,159) |

|

단기금융상품의 취득 |