|

|

대표이사 등의 확인서_221114 |

분 기 보 고 서

(제 54 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 11월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 LS |

| 대 표 이 사 : | 명노현 |

| 본 점 소 재 지 : | 서울시 용산구 한강대로 92 LS용산타워 |

| (전 화) 02-2189-9754 | |

| (홈페이지) http://www.lsholdings.com | |

| 작 성 책 임 자 : | (직 책) 재경담당 (성 명) 강동준 이사 |

| (전 화) 02-2189-9754 | |

| 작 성 자 : | (직 책) 공시담당 (성 명) 이동규 과장 |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서_221114 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 3 | - | - | 3 | 3 |

| 비상장 | 100 | 11 | 2 | 109 | 20 |

| 합계 | 103 | 11 | 2 | 112 | 23 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

LS-Innocom Europe sp z o.o. | 신규 설립 |

| MCM Engineering II, Inc. | 지분 취득 | |

| LS이모빌리티솔루션 | 신규 설립 | |

| LS e-Mobility Solutions(Wuxi) CO.,LTD | 신규 설립 | |

| LS ELECTRIC Americas Holdings | 신규 설립 | |

| LS JAPAN | 신규 설립 | |

| 엘에스엠앤엠㈜(구, LS니꼬동제련㈜) | 지분 추가 취득 | |

| ㈜토리컴 | 사업결합으로 인한 편입 | |

| ㈜지알엠 | 사업결합으로 인한 편입 | |

| ㈜선우 | 사업결합으로 인한 편입 | |

| 씨에스마린㈜ | 사업결합으로 인한 편입 | |

| 연결 제외 |

LS ELECTRIC HANOI COMPANY LIMITED | 연결실체 내 흡수합병 |

| 안칭시한성농기소수유한공사 | 청산 |

나. 회사의 법적, 상업적 명칭

당사는 주식회사 LS라고 칭하며 한글로는 주식회사 엘에스, 영문으로는 LS Corp. 이라 표기합니다.

다. 설립일자

당사는 1962년 5월 15일 한국케이블공업주식회사로 설립되었으며, 1977년 6월 30 일 상장되어 한국거래소 유가증권시장에서 거래되고 있습니다.

라. 본사의 주소, 전화번호 및 홈페이지 주소

- 주소 : 서울시 용산구 한강대로 92 LS용산타워

- 전화번호 : 02-2189-9754

- 홈페이지 : http://www.lsholdings.com

마. 중소기업 등 해당 여부

중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

당사는 지주회사로서 주식의 소유를 통하여 국내 회사의 사업내용을 지배하는 것을 주된 사업으로 하고 있으며, 주 수입원은 지배하는 자회사들로부터 받는 배당금, 브랜드 수수료 수입 등이 있습니다.

연결대상 종속회사에 포함된 회사로는 전선사업부문, 일렉트릭사업부문, 엠트론사업부문, 아이앤디사업부문, 글로벌부문이 있으며 공동지배기업으로 엠앤엠사업부문이 있습니다.

당사의 당분기 기준 매출 비율은 전선사업부문(46%), 일렉트릭사업부문(20%), 엠트론사업부문(9%), 아이앤디사업부문(21%), 글로벌사업부문(4%)으로 구성되어 있습니다. (연결조정을 고려하지 않은 단순 합산 기준)

상세한 내용은 동 보고서의 II. 사업의 내용을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

공시기준일 현재 당사의 회사채 신용등급은 A+, 기업어음 신용등급은 A2+입니다.

당사의 회사채와 기업어음에 관한 평가내역은 아래와 같습니다.

| 평가일 | 평가대상 유가증권 | 신용등급 | 평가회사 | 평가구분 |

|---|---|---|---|---|

| 2022-05-30 | 기업어음 | A2+ | 나이스 | 본평가 |

| 2022-05-30 | 제127-1, 제127-2회 무보증사채 | A+ | 나이스 | 정기평가 |

| 2022-05-30 | 제126-1, 제126-2회 무보증사채 | A+ | 한기평 | 정기평가 |

| 2022-05-25 | 기업어음 | A2+ | 한신평 | 본평가 |

| 2022-05-25 | 제126-1, 제126-2회 무보증사채 | A+ | 한신평 | 정기평가 |

| 2022-05-25 | 제127-1, 제127-2회 무보증사채 | A+ | 한신평 | 정기평가 |

| 2021-05-24 | 제127-1, 제127-2회 무보증사채 | A+ | 나이스 | 본평가 |

| 2021-05-24 | 제127-1, 제127-2회 무보증사채 | A+ | 한신평 | 본평가 |

| 2021-05-24 | 제126-1, 제126-2회 무보증사채 | A+ | 한신평 | 정기평가 |

| 2021-04-05 | 제126-1, 제126-2회 무보증사채 | A+ | 한기평 | 정기평가 |

| 2020-07-10 | 제126-1, 제126-2회 무보증사채 | A+ | 한신평 | 정기평가 |

| 2020-06-10 | 제126-1, 제126-2회 무보증사채 | A+ | 한기평 | 정기평가 |

◆ 한국신용평가 ·한국기업평가 신용등급 체계

【기업어음】

| 등급기호 | 등 급 의 정 의 |

|---|---|

| A1 | 적기상환능력이 최고수준으로 투자위험도가 극히 낮으며, 현 단계에서 합리적으로 예측 가능한 장래의 어떠한 환경변화에도 영향을 받지 않을 만큼 안정적임. |

| A2 | 적기상환능력이 우수하며 투자위험도가 매우 낮지만 A1등급에 비해 다소 열등한 요소가 있음. |

| A3 | 적기상환능력이 양호하며, 투자위험도는 낮은 수준이지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음. |

| B | 적기상환능력은 인정되지만 투기적 요소가 내재되어 있음. |

| C | 적기상환능력이 의문시됨. |

| D | 지급불능 상태에 있음. |

| ∴ 위의 등급중 'A2'등급에서 'B'등급까지의 3등급에는 그 상대적 우열정도에 따라 +, - 가 첨부될 수 있음. |

【회사채】

| 등급기호 | 등 급 의 정 의 |

|---|---|

| AAA | 원리금 지급 확실성이 최고수준으로 투자위험도가 극히 낮으며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경변화에도 영향을 받지 않을 만큼 안정적임. |

| AA | 원리금 지급 확실성이 매우 높아 투자위험도가 매우 낮지만 AAA등급에 비해 다소 열등한 요소가 있음. |

| A | 원리금 지급 확실성이 높아 투자위험도는 낮은 수준이지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음. |

| BBB | 원리금 지급 확실성은 인정되지만 장래 환경변화로 원리금 지급 확실성이 저하될 가능성이 있음. |

| BB | 원리금 지급 확실성에 당면 문제는 없지만 장래의 안정성면에서는 투기적 요소가 내포되어 있음. |

| B | 원리금 지급 확실성이 부족하여 투기적이며, 장래의 안정성에 대해서는 현 단계 에서 단언할 수 없음. |

| CCC | 채무 불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CC | 채무 불이행이 발생할 가능성이 높아 상위등급에 비해 불안요소가 더욱 많음. |

| C | 채무 불이행이 발생할 가능성이 극히 높고, 현단계에서는 장래 회복될 가능성이 없을 것으로 판단됨. |

| D | 원금 또는 이자가 지급불상태에 있음. |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 1977년 06월 30일 | - | - |

2. 회사의 연혁

가. 본점소재지 및 그 변경

본점소재지는 다음과 같이 변경 되었습니다.

- 변경전 : 서울특별시 강남구 영동대로 517 아셈타워

- 변경후 : 서울특별시 용산구 한강대로 92 LS용산타워

- 변경일 : 2018년 11월 12일

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 03월 28일 | 정기주총 | 주요주주인 임원 구자은 | - | 주요주주인 임원 구자엽 |

| 2020년 03월 25일 | 정기주총 | 사외이사 예종석 사외이사 이대수 |

최대주주인 임원 구자열 대표이사 이광우 사외이사 권재진 사외이사 김영목 |

사외이사 신용삼 사외이사 곽수근 |

| 2021년 03월 29일 | 정기주총 | 사외이사 정동민 | 주요주주인 임원 구자은 | - |

| 2022년 03월 29일 | 정기주총 | 대표이사 명노현 | - | 대표이사 이광우 |

2018년 3월 28일 정기 주주총회에서 구자엽 사내이사가 퇴임하는 동시에 구자은

사내이사가 신규 선임되었습니다.

2020년 3월 25일 정기 주주총회에서 구자열, 이광우 사내이사와 권재진, 김영목

사외이사를 재선임하였으며 신용삼, 곽수근 사외이사는 임기만료로 퇴임하는 동시에

예종석, 이대수 사외이사가 신규 선임되었습니다.

2020년 권재진 사외이사가 본인 사망(2020년 5월 9일)으로 인해 중도퇴임

하였습니다.

2021년 3월 29일 정기주주총회에서 구자은 사내이사를 재선임하였으며,

정동민 사외이사가 신규 선임되었습니다.

2022년 3월 29일 정기주주총회에서 이광우 사내이사가 중도퇴임하는 동시에

명노현 사내이사가 신규 선임되었습니다.

다. 최대주주의 변동

2022년 9월 30일 현재 최대주주 및 특수관계인의 소유주식수는 10,381,086주,

지분율은 32.24%입니다.

| 기초 | 기말 | ||||

|---|---|---|---|---|---|

| 최대주주 | 소유주식수 | 지분율(%) | 최대주주 | 소유주식수 | 지분율(%) |

| 구자열외43인 | 10,377,427 | 32.23 | 구자열외43인 | 10,381,086 | 32.24 |

라. 상호의 변경

2005년 3월 11일 CI 개정으로 인하여 기존 LG전선(주)에서 LS전선(주)로 상호가 변경되었습니다. 이후 2008년 7월 1일 회사분할로 인한 지주회사 전환으로 (주)LS로 변경되었습니다.

□ 전선사업부문

주요종속회사인 ㈜지앤피는 2018년 1월 2일 임시주주총회 의결을 통해 '㈜지씨아이'에서 '㈜지앤피'로 상호를 변경하였습니다.

□ 일렉트릭사업부문

2020. 3. (변경전) LS산전주식회사

(변경후) 엘에스일렉트릭주식회사 (표기 : LS ELECTRIC)

□ 엠앤엠사업부문

2022. 9. (변경전) 엘에스니꼬동제련 주식회사

(변경후) 엘에스엠앤엠 주식회사 (표기 : LS MnM Inc.)

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

□ 전선사업부문

주요종속회사인 JS전선㈜는 2014년 1월 원자력발전소용 케이블 납품비리에 대한 사회적/도의적 책임을 지고 영업중단 결정을 내린 바 있습니다. 이후 회사는 고객과 주주 등 이해관계자의 피해를 최소화하기 위해 잔여수주의 납기 이행, 후속적 클레임 보상 및 대주주의 소액주주 지분에 대한 공개매수 등의 활동을 진행해 왔습니다.

회사는 기발표한 원전사태에 대한 사회적 책임 이행을 완결하기 위해 2018년 1월 11일 이사회 결의 및 2018년 2월 23일 주주총회의 승인에 의거 회사의 해산을 결의하였습니다.

회사는 상법상 절차에 따라 해산등기, 재산보고, 채권자 최고, 잔여재산 분배 등의 과정을 거쳐 최종 청산등기를 통해 법인격을 소멸시킬 예정입니다.

바. 회사가 합병 등을 한 경우 그 내용

2008년 7월 1일 기존의 LS전선(주)를 존속법인인 (주)LS와 신설법인인 LS전선(주), LS엠트론(주)로 회사를 분할하였습니다.

[회사 분할 내용]

| 구분 | 회사명 | 사업부문 |

|---|---|---|

| 분할되는 회사 | ㈜엘에스 | 투자사업부문 |

| 신 설 회 사 | 엘에스전선㈜ | 투자사업부문을 제외한 제조사업부문 중 전선업부문 |

| 엘에스엠트론㈜ | 투자사업부문을 제외한 제조사업부문 중 기계업부문 (부품포함) |

2013년 12월 31일 기존의 LS전선(주)가 인적분할을 통해 존속법인인 LS전선(주)과 분할신설회사인 LS아이앤디(주)로 회사를 분할하였습니다.

[회사 분할 내용]

| 구분 | 회사명 | 사업부문 |

|---|---|---|

| 분할존속회사 | LS전선(주) | 전선사업 |

| 분할신설회사 | LS아이앤디(주) | 부동산개발사업부문 Cyprus해외투자부문 |

주) Cyprus해외투자사업부문은 분할되는 회사의 해외자회사인 Cyprus Investments Inc.

주식의 소유를 통하여 그 사업내용을 지배하는 해외사업을 의미합니다.

□ 전선사업부문

(1) 주요종속회사 ㈜지앤피의 ㈜파운텍 흡수합병

주요종속회사인 ㈜지앤피는 2017년 10월 23일자 이사회결의 및 2017년 11월 23일자 주주총회의 승인에 의거 2018년 1월 1일 계열회사인 ㈜파운텍을 흡수합병하였습니다.

합병의 목적은 계열사 간 통합에 따른 사업 및 재무적 시너지를 창출하여 사업 경쟁력을 강화하고 궁극적으로 기업가치와 주주가치의 제고에 기여하고자 하는 것입니다.

합병법인인 ㈜지앤피와 피합병법인인 ㈜파운텍의 합병은 LS전선㈜에서 각각 발행주식의 100%를 소유하고 있는 완전자회사간의 합병으로 합병비율에 따른 이해관계가 발생할 여지가 없으므로, 양 당사자간의 합의에 의해 합병비율을 1 : 0.2000000로 하여 합병하였습니다.

(2) 주요종속회사 ㈜지앤피의 분할

주요종속회사인 ㈜지앤피는 2019년 12월 5일자 이사회결의 및 2019년 12월 27일자주주총회의 승인에 의거 2020년 1월 1일 산업용 특수케이블 사업부문을 물적분할의 방법으로 분리하여 분할신설회사를 설립하였습니다.

분할의 목적은 분할신설회사의 사업 특성에 적합한 의사결정체제를 확립하여 시장환경에신속히 대응하고, 핵심사업에 집중 투자하여 사업 경쟁력을 갖춰 궁극적으로 기업가치와 주주가치의 제고에 기여하고자 하는 것입니다.

<회사분할의 내용>

| 구분 | 회사명 | 사업부문 |

|---|---|---|

| 분할존속회사 | ㈜지앤피 |

산업용 특수케이블 사업을 제외한 나머지 모든 사업부문 |

| 분할신설회사 | ㈜세종전선 |

산업용 특수케이블 |

사. 회사의 업종 또는 주된 사업의 변화

당사는 2008년 7월 1일 회사분할로 지주회사로 전환되었으며, 기존 전선, 기계,

부품 제조업은 분할신설법인으로 양도하였고, 당사는 자회사 지배를 주된 사업으로 하고 있습니다. 2010년부터는 브랜드 로열티 수입이 발생되고 있습니다.

2011년 11월 4일 원자재 통합 구매 및 그룹 Shared Service 업무를 주력으로 하는 LS글로벌을 자회사로 편입하였습니다. 2013년 12월 31일 LS전선(주)에서 인적분할된 신설법인인 LS아이앤디(주)를 같은 날 자회사로 편입하였습니다.

□ 아이앤디사업부문

당사는 2013년 12월 31일에 LS전선의 부동산개발사업부문과 Cyprus 해외투자사업부문이 인적분할 되어 설립되었습니다.

부동산 임대, 부동산 개발과 관련된 자금의 대여, 부동산 컨설팅, 부동산 개발 및 매매를 수행하는 ▲부동산개발사업부문과 북미를 중심으로 통신선(Communications Cable), 북미, 유럽, 중국을 중심으로 권선(Magnet Wire 또는 Winding Wire) 사업을 영위하는 ▲해외투자사업부문(Cyprus)로 구분됩니다.

아. 주요 종속회사의 연혁

기업공시서식 작성 기준에 따라, 분기보고서에서는 본항목의 기재를 생략합니다.

3. 자본금 변동사항

<자본금 변동추이>

당사는 최근 5년간 자본금 변동사항이 없습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 당분기말 | 53기 (2021년말) |

52기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 32,200,000 | 32,200,000 | 32,200,000 |

| 액면금액 | 5,000 | 5,000 | 5,000 | |

| 자본금 | 161,000,000,000 | 161,000,000,000 | 161,000,000,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 161,000,000,000 | 161,000,000,000 | 161,000,000,000 |

4. 주식의 총수 등

주식의 총수 현황

주식의 총수 현황

| (기준일 : | 2022.09.30 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 32,200,000 | - | 32,200,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 32,200,000 | - | 32,200,000 | - | |

| Ⅴ. 자기주식수 | 4,572,612 | - | 4,572,612 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 27,627,388 | - | 27,627,388 | - | |

*) 2022년 8월 11일 당사 이사회에서 주주가치 제고를 위하여 자기주식 308,441주(보통주) 매입을

결정하였습니다. 보고서 작성기준일 현재(2022.09.30)까지 139,683주를 매입하였고,

나머지 주식은 취득 예정 기간 내 전량 매입 완료하였습니다.

상세 내용은 2022년 8월 11일에 공시한 주요사항보고서 (자기주식 취득 결정) 및

2022년 11월 9일에 공시한 자기주식취득결과보고서를 참조하시기 바랍니다.

자기주식 취득 및 처분 현황

| (기준일 : | 2022.09.30 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 1,157,959 | 139,683 | - | - | 1,297,642 | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 1,157,959 | 139,683 | - | - | 1,297,642 | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 3,274,970 | - | - | - | 3,274,970 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 3,274,970 | - | - | - | 3,274,970 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 4,432,929 | 139,683 | - | - | 4,572,612 | - | ||

| - | - | - | - | - | - | - | |||

*) 2022년 8월 11일 당사 이사회에서 주주가치 제고를 위하여 자기주식 308,441주(보통주) 매입을

결정하였습니다. 보고서 작성기준일 현재(2022.09.30)까지 139,683주를 매입하였고,

나머지 주식은 취득 예정 기간 내 전량 매입 완료하였습니다.

상세 내용은 2022년 8월 11일에 공시한 주요사항보고서 (자기주식 취득 결정) 및

2022년 11월 9일에 공시한 자기주식취득결과보고서를 참조하시기 바랍니다.

자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2022.09.30 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2022.08.17 | 2022.11.07 | 308,441 | 139,683 | 45.29 | 2022.11.09 |

*) 상기 표의 이행수량 및 이행률은 작성기준일인 2022년 9월 30일 기준이며,

작성기준일 이후 2022년 11월 9일까지 예정수량인 308,441주를 모두 취득하였습니다.

상세 내용은 2022년 8월 11일에 공시한 주요사항보고서 (자기주식 취득 결정) 및

2022년 11월 9일에 공시한 자기주식취득결과보고서를 참조하시기 바랍니다.

5. 정관에 관한 사항

당사 정관의 최근 개정일은 2021년 3월 29일이며, 제 52기 정기주주총회

(2021년 3월 29일 개최)에서 정관 변경 안건이 승인되었습니다.

<정관 변경 이력>

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021.03.29 | 제52기 정기주주총회 | 제9조 (명의개서대리인) 제11조 (주주명부의 폐쇄 및 기준일) 제11조의 2 (주주명부 작성 및 비치) 제12조의 7 (사채 및 신주인수권 증권에 표시되어야 할 권리의 전자등록) 부칙(시행일) |

- 증권대행업무 삭제 반영 - 전자증권 도입 에 따른 주주명부 폐쇄 관련 규정 삭제 - 전자증권 법령 내용 반영 - 전자등록이 의무화되지 않은 사채에 대하여 전자 등록을 하지 않을 수 있는 근거 신설 - 정관 개정사항 효력 발생일 명시 |

| 2019.03.27 | 제50기 정기주주총회 | 제8조 (주식 및 신주인수권증서에 표시되어야 할 권리의전자등록) 제9조 (명의개서 대리인) 제10조 (주주 등의 주소, 성명 및 인감 또는 서명 신고) 제12조의 7 (사채 및 신주인수권 증권에 표시되어야 할 권리의 전자등록) 제12조의 8 (사채발행에 관한 준용규정) 제27조의 2 (위원회) 부칙 (시행일) |

- 전자등록 의무에 따른 규정 명문화 및 주권의 종류 삭제 - 전자등록 의무화에 따른 주식 사무처리 내용 변경 - 전자증권 도입에 따른 절차 생략으로 삭제 - 사채권 및 신주인수권증권에 대한 전자등록 명문화 - 준용규정 변경 - 법령상 설치가 의무화된 위원회 명기 - 전자증권 제도 시행일이 정기 주주총회의 정관 개정 승인일과 다르므로 부칙으로 시행일 규정 |

II. 사업의 내용

1. 사업의 개요

지주회사(持株會社, Holding Company)란 다른 회사의 주식을 소유한 회사이며 단순히 주식을 소유하는 것만이 아니라, 해당회사의 법적기준 이상의 주식(의결권)을 보유함으로써 그 회사에 대하여 실질적인 지배권을 취득하는 것을 목적으로 하는 회사입니다. 지주회사는 크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는 어떠한 사업활동도 하지 않고, 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 주된 목적으로 하며 지배하는 자회사들로부터 받는 배당금을 주된 수입원으로 하고 있습니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른 회사를 지배하기 위하여 주식을 소유하는 회사입니다.

당사는 LS상표권의 소유주로서 브랜드의 가치제고 및 육성, 보호 활동을 종합적으로 수행해 나가고 있습니다. 그 일환으로 2010년 1월 1일부터는 LS상표권을 사용하는 회사와 상호간에 상표사용계약을 체결하여 사용상의 권리와 의무를 명확히 함과 아울러 상표권 사용료를 수취하고 있습니다. 상표권 사용료는 상표권을 사용하는 회사의 매출액을 기준으로 산정되며, 2021년 인식한 상표권 사용수익은 303억원입니다.

당사는 연결기준의 사업형태를 고려하여 전선사업부문, 일렉트릭사업부문, 엠트론사업부문, 아이앤디사업부문으로 사업을 구분하고 있습니다. 전선사업부문은 전선, 전력, 통신 등으로 세분하였고, 일렉트릭사업부문은 전력,자동화,금속, IT 등으로 세분하였으며, 엠트론사업부문은 기계와 부품 그리고 아이앤디사업부문은 부동산 개발사업부문과 해외사업부문으로 세분화 하였습니다.

당사 및 종속회사의 사업부문별 주요 제품 및 고객은 아래와 같습니다.

| 구분 | 주요재화 및 용역 | 주요고객 | |

|---|---|---|---|

| 전선사업부문 | 전선 | 피복선, 산업용특수케이블 등 | GS건설, LG전자 등 |

| 전력 | 송배전용 초고압케이블 등 | 한국전력 등 | |

| 통신 | 광케이블, Data케이블 등 | KT, GS건설 등 | |

| 일렉트릭사업부문 | 전력 | 계량기,계전기,초고압,배전반 등 | 한국전력, 해외전력청, IT관련기업 등 |

| 자동화 | PLC,INVERTER 등 | 반도체, LCD 등 생산설비업체 등 | |

| 금속 | 동관,STS관 등 | 조선업체, 한국가스공사 등 | |

| IT |

ERP 유지보수, 데이터센터, IT 시스템설계 구축, 스마트 팩토리 등 |

LS 그룹사 등 | |

| 엠트론사업부문 | 기계 | 트랙터, 사출성형기 등 | 농협, 삼성전자 등 |

| 부품 | 커넥터 등 | 삼성전자 등 | |

| 아이앤디사업부문 | 부동산 | 부동산 개발 사업 | 군포, 안양 지구단위구역 입주자 |

| 해외투자 | Cyprus Investments 투자사업 | 북미, 유럽 등 수요자 | |

사업부문별 매출현황은 II. 사업의 내용의 4. 매출 및 수주상황을 참조하시고,

상세한 사업의 개요는 II. 사업의 내용의 7. 기타 참고사항을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

1. 주요 제품 및 서비스에 관한 내용

| (단위: 백만원) |

| 사업부문 | 주요 제품 및 서비스 | 2022년 3분기 | 2021년 | 2020년 | ||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중(%) | 매출액 | 비중(%) | 매출액 | 비중(%) | |||

| 전선부문 | 산업용전선부문 | 산업용특수케이블, 특수선, 권선 등 | 2,724,355 | 19.39 | 3,118,727 | 19.32 | 2,158,208 | 17.09 |

| 중간재부문 (나동선) |

나동선 | 1,289,948 | 9.18 | 1,609,338 | 9.97 | 1,086,410 | 8.60 | |

| 에너지사업부문 | 전력선, 알루미늄, 해저케이블 등 | 2,187,829 | 15.57 | 2,614,259 | 16.19 | 2,335,360 | 18.49 | |

| 통신부문 | 광통신, Data cable 등 | 239,817 | 1.71 | 273,001 | 1.69 | 263,846 | 2.09 | |

| 일렉트릭부문 | 전력기기부문 | 저압기기, 고압기기,계량기, 계전기,초고압, 배전반, 철도시스템 등 |

1,901,904 | 13.54 | 2,021,278 | 12.52 | 1,890,593 | 14.97 |

| 자동화부문 | PLC, INVERTER, 자동화시스템, 빌딩자동화 | 448,523 | 3.19 | 488,236 | 3.02 | 416,578 | 3.30 | |

| 금속부문 | 동관, STS, 후육관 | 416,434 | 2.96 | 442,685 | 2.74 | 326,283 | 2.58 | |

| IT부문 | 산업용 통신기기 | 51,137 | 0.36 | 72,027 | 0.45 | - | - | |

| 엠트론 부문 | 기계부문 | 트랙터, 사출기 등 | 1,166,831 | 8.31 | 1,245,073 | 7.71 | 958,089 | 7.59 |

| 부품부문 | 커넥터 등 | 104,311 | 0.74 | 180,172 | 1.12 | 201,977 | 1.60 | |

| 글로벌부문 | - | 비철금속 트레이딩 | 541,190 | 3.85 | 775,461 | 4.80 | 716,074 | 5.67 |

| 아이앤디부문 | 부동산개발부문 | 매각, 임대 | 12,734 | 0.09 | 16,045 | 0.10 | 16,259 | 0.13 |

| 해외투자부문 | 통신, 권선 | 2,964,056 | 21.10 | 3,287,211 | 20.36 | 2,258,425 | 17.88 | |

※ 매출액과 비중은 연결조정을 고려하지 않은 단순 합산 기준입니다.

2. 제품 가격변동 추이

주요 제품별 가격변동 추이는 아래와 같습니다.

| (단위: 원) |

| 사업부문 | 품목 | 2022년 3분기 | 2021년 | 2020년 | 산출 기준 | ||

|---|---|---|---|---|---|---|---|

| 전선 | 전선 | 중간재(나동선) (TON) |

내수 | 12,044,000 | 11,032,000 | 7,725,000 | - 선정방법 : 사업부문의 수익성에 중요한 영향을 미치는 제품 선정 - 산출대상 : 주력 제품 판가 - 산출단위 및 산출방법 : 매출액 / 매출수량 |

| 수출 | 12,347,000 | 11,316,000 | 7,510,000 | ||||

| 에너지 | 전력선 (TON) |

내수 | 18,781,000 | 15,899,000 | 14,581,000 | ||

| 수출 | 27,373,000 | 22,008,000 | 17,806,000 | ||||

| 통신 | DATA선 (KM) |

내수 | 366,000 | 320,000 | 254,000 | ||

| 수출 | 413,000 | 310,000 | 233,000 | ||||

| 일렉트릭 | 전력 | 저압차단기 | 내수 | 82,000 | 75,000 | 81,000 | - 연말 출하가 기준 |

| 자동화 | PLC | 내수 | 134,000 | 139,000 | 135,000 | - 대표적 판매기종을 선정, 평균 판매단가 | |

| 금속 | 동관 | 내수 | 12,874,000 | 12,200,000 | 8,356,000 | - 산출단위 : 제품매출액/제품판매량 [원/톤], 선물거래가 반영 / - 산출방법 : 총평균 |

|

| 엠트론 | 기계 | 트랙터 | 내수 | 49,000,000 | 44,500,000 | 44,500,000 | - 사업부문의 수익성에 중요한 영향을 미치는 대표제품의 판매가격임. |

| 수출 | 18,227,287 | 16,095,662 | 13,816,419 | ||||

| 부품 | 커넥터 | 내수 | 59 | 52 | 55 | ||

| 수출 | 53 | 48 | 50 | ||||

| 아이앤디 | 부동산 | 매각 | - | 1,391,089 | - | - | - 부동산 사업개발부문 단위당 가격 : 단위:원/㎡ - 해외투자 사업부문 판매량 단위: Copper Cable = MCF(Million conductor feet) |

| 임대 | - | - | - | - | |||

| 통신 | Copper Cable | - | 26,508,255 | 18,789,564 | 16,278,276 | ||

| 권선 | CTC and Flat Wire | - | 9,272,889 | 11,105,331 | 9,894,562 | ||

- 가격변동의 원인

제품 가격변동은 주로 LME(런던금속거래소) 동가격 변동에 영향을 받습니다. 다만, 사업 특성상 제품의 유형, 규격, 사양 등이 다양하여 매출 제품의 특성에 따라 판매가격이 변동하는 경향이 있습니다.

| (단위 : US$ / TON) |

| 년도 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|

| LME 동가 | 9,084 | 9,315 | 6,169 |

* 각 년도별 LME 평균 동가입니다.

- 토지매각 등 부동산 사업의 가격은 경기 변동 및 부동산 정책, 도시기반시설 확대 조성 및 개발 등에 대한 시장 기대 심리 등 다양한 원인들로부터 복합적으로 영향을 받습니다.

3. 원재료 및 생산설비

1. 주요 원재료에 관한 사항

1) 주요 원재료의 현황

| (단위: 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 2022년 매입액(누적) |

주요 매입처 | 비고 |

|---|---|---|---|---|---|---|

| 전선 | 원재료, 상품 등 | 전기동 및 알루미늄 | 전선 선재 등 | 2,921,442 | 엘에스엠앤엠(주) 외 다수 | 엘에스엠앤엠(주)은 계열관계 |

| 일렉트릭 | 원재료, 상품 등 | MAIN Ass'y, 동,수지물,규소강판 등 | 차단기, 전기도체, 커버 등 | 1,420,445 | ㈜태인 외 다수 | - |

| 엠트론 | 원재료, 상품 등 | ENGINE 류 등 | Tractor 자재 등 | 52,608 | FPT Industrial S.p.A. 외 다수 | - |

| 아이앤디 | 원재료, 상품 등 | 전기동 및 알루미늄 | 전선 선재 등 | 1,201,734 | Arubis, Southwire 외 다수 | - |

* 아이앤디 : 단위 = 1,000 USD

2) 주요 원재료 가격변동 추이

| [HR고로 단위: 원/Kg, 구리단위 : $/MT, 환봉단위: 원/Kg] |

| 항목 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|

| HR 고로(국내) | 1,207 | 1,166 | 673 |

| HR 고로(수입) | 1,140 | 1,132 | 627 |

| 구리(현물) | 9,084 | 9,315 | 6,169 |

| 환봉 | 1,773 | 1,404 | 997 |

<철강>

- 경기 침체 및 수요 감소로 인하여 소폭 하락

- 2022년도 3분기 누적 HR 고로(국내) 유통 평균가는 Kg당 평균 약 1,207원으로, 2021년도 평균가와 비교시 Kg당 약 41원(4%↑) 상승함

2. 생산 및 설비에 관한 사항

가. 생산능력 및 생산능력의 산출근거

1) 주요 제품에 대한 생산능력은 아래와 같습니다.

| (단위: 백만원) |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 | |

|---|---|---|---|---|---|---|

| 전선 | 중간재 | 나동선 | 구미 | 1,450,903 | 1,739,465 | 1,044,206 |

| 산업용 전선 |

권선,특수선, 산업용 특수케이블 |

구미/인동/동해 | 569,078 | 571,052 | 374,746 | |

| 전력선 | 전력,해저케이블 등 | 구미/동해 | 714,614 | 800,152 | 773,180 | |

| 통신 | 광섬유/동선 | 인동/구미 | 118,766 | 146,884 | 149,566 | |

| 일렉트릭 | 전력 | 기기 | 청주/무석 | 788,431 | 961,945 | 850,442 |

| 인프라 | 청주/부산 | 707,116 | 1,046,123 | 998,676 | ||

| 자동화 | Solution | 천안/무석 | 355,269 | 422,889 | 362,137 | |

| 금속 | 동관 | 장항 | 274,600 | 339,100 | 252,500 | |

| STS관 | 장항/부산 | 70,800 | 79,900 | 181,300 | ||

| EV-Relay | EV-Relay | 청주 | 38,200 | - | - | |

| 엠트론 | 기계 | 트랙터 | 전주/청도/브라질 | 487,316 | 445,125 | 388,948 |

| 사출기 | 전주/무석 | 215,803 | 236,116 | 153,419 | ||

| 부품 | 커넥터 | 안양 | 141,631 | 106,615 | 71,040 | |

| 아이앤디 | 해외투자 | 권선(Global Magnet Wire) | 해외 | 250.4 | 331.5 | 296.9 |

| 통신(Copper Cable) | 해외 | 20,702 | 27,500 | 31,500 | ||

| 통신(Fiber Cable) | 해외 | 5,135,250 | 6,026,000 | 6,400,000 | ||

※ 아이앤디

- 주1) 권선(Global Magnet Wire)의 단위는 1,000 MT(Metric tonnes)

- 주2) 통신(Communications)의 단위는 Copper Cable의 경우 MCF(Million

conductor feet)이며, Fiber Cable의 경우는 FKM(Fiber Kilometer)

2) 생산능력의 산출근거

□ 전선사업부문

- 산출기준 : 최대생산능력, 제조원가 기준

- 산출방법 : 생산실적과 가동률 대비

- 평균가동시간 : 당해 사업연도의 가동률 참조

□ 일렉트릭사업부문

- 기기 : 생산실적/회수율

- T&D, Solution : 외주생산액 + 자작생산액/회수율

- 금속 : 동관, STS관 공히 표준생산 능력 및 생산 capa 감안

- EV-Relay : 표준생산 능력 및 연간 가동율 감안

□ 엠트론사업부문

- 트랙터, 사출기는 LS엠트론과 주요 종속회사의 수치를 합산함.

- 커넥터는 LS엠트론과 LSEV(베트남 법인)의 완성품 기준임

- 산출기준 : 생산계획, 제조원가 기준

□ 아이앤디사업부문

해당기간 설비의 이론적인 생산능력을 기준으로 산출하였으며, 가동률은 이론적 생산실적/생산능력으로 산출 하였음

나. 생산실적

| (단위: 백만원) |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 | |

|---|---|---|---|---|---|---|

| 전선 | 중간재 | 나동선 | 구미 | 1,280,477 | 1,644,393 | 1,049,873 |

| 산업용 전선 |

권선,특수선, 산업용 특수케이블 |

구미/인동/동해 | 512,907 | 561,991 | 364,865 | |

| 전력선 | 전력,해저케이블 등 | 구미/동해 | 661,679 | 729,953 | 703,911 | |

| 통신 | 광섬유/동선 | 인동/구미 | 121,769 | 150,835 | 146,125 | |

| 일렉트릭 | 전력 | 기기 | 청주/무석 | 720,023 | 845,009 | 749,670 |

| 인프라 | 청주/부산 | 596,469 | 704,808 | 680,889 | ||

| 자동화 | Solution | 천안/무석 | 317,710 | 364,870 | 280,205 | |

| 금속 | 동관 | 장항 | 241,600 | 306,100 | 219,300 | |

| STS관 | 장항/부산 | 42,900 | 47,400 | 101,300 | ||

| EV-Relay | EV-Relay | 청주 | 29,100 | - | - | |

| 엠트론 | 기계 | 트랙터 | 전주/청도/브라질 | 410,721 | 385,455 | 310,427 |

| 사출기 | 전주/무석 | 160,749 | 192,207 | 138,816 | ||

| 부품 | 커넥터 | 안양 | 124,639 | 98,576 | 68,435 | |

| 아이앤디 | 해외투자 | 권선(Global Magnet Wire) | 해외 | 179.9 | 241.9 | 196.6 |

| 통신(Copper Cable) | 해외 | 12,733 | 19,500 | 18,925 | ||

| 통신(Fiber Cable) | 해외 | 4,566,466 | 4,909,843 | 5,348,567 | ||

※ 아이앤디

- 주1) 권선(Global Magnet Wire)의 단위는 1,000 MT(Metric tonnes)

- 주2) 통신의 단위는 Copper Cable의 경우 MCF(Million conductor feet)이며, Fiber Cable의

경우는 FKM(Fiber Kilometer)임

다. 가동률

□ 전선사업부문

| (단위 : %) |

| 사업부문 | 사업부문 | 품목 | 사업장 | 가동률 | 비고 |

|---|---|---|---|---|---|

| LS전선 |

중간재 | 나동선 | 구미 | 88.3% | 생산계획에 근거 |

| 산업용 전선 부문 |

권선 | 구미 | 93.4% | 생산계획에 근거 | |

| 특수선 | 인동 | 87.7% | 가동시간에 근거 | ||

| 산업용 특수케이블 | 동해 | 87.2% | 가동시간에 근거 | ||

| 전력선 부문 |

부스덕트 | 구미 | 95.1% | 가동시간에 근거 | |

| 고압/초고압 케이블 | 구미 | 95.3% | 생산계획에 근거 | ||

| 저압/중압 케이블 | 구미 | 102.2% | 생산계획에 근거 | ||

| 해저케이블 | 동해 | 80.9% | 가동시간에 근거 | ||

| 통신사업 부문 |

광섬유케이블 | 인동 | 102.7% | 생산계획에 근거 | |

| 동선케이블 | 구미 | 102.1% | 생산계획에 근거 |

※ 사업 특성에 적합한 기준으로 가동률을 산출하였습니다.

- 생산계획에 근거

| 품 목 | 사업장 | 생산실적 | 생산계획 | 가동률 | 단위 |

|---|---|---|---|---|---|

| 나동선 | 구미 | 155,768 | 176,500 | 88.3% | 동량(ton) |

| 권선 | 구미 | 10,867 | 11,629 | 93.4% | 동량(ton) |

| 고압/초고압 케이블 | 구미 | 136,684 | 143,414 | 95.3% | km |

| 저압/중압 케이블 | 구미 | 8,092 | 7,919 | 102.2% | 동량(ton) |

| 광섬유케이블 | 인동 | 12,194,302 | 11,878,300 | 102.7% | f-km |

| 동선케이블 | 구미 | 23,254 | 22,766 | 102.1% | km |

- 가동시간에 근거

| 품 목 | 사업장 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|

| 특수선 | 인동 | 121,497 | 106,546 | 87.7% |

| 산업용 특수케이블 | 동해 | 82,844 | 72,246 | 87.2% |

| 부스덕트 | 구미 | 74,470 | 70,838 | 95.1% |

| 해저케이블 | 동해 | 276,624 | 223,659 | 80.9% |

□ 일렉트릭사업부문

[LS ELECTRIC]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 전력 | 청주 1 | 저압기기,고압기기,계량기 등 | 271,658 | 249,156 | 91.7 |

| 청주 2 | 배전반, 초고압GIS, 변압기 철도 SE 등 |

140,535 | 111,147 | 79.1 | |

| 부산 | 초고압변압기, HVDC Valve | 102,347 | 78,697 | 76.9 | |

| 자동화 | 천안 | PLC, INV, 자동화시스템 등 | 120,298 | 102,280 | 85.0 |

주1) 사업장별 생산능력을 기재하였으며, 기존에 자동화 부문에 포함되어 있던 철도를 전력부문으로 옮기고 별도 표기 하였습니다.

주2) 수주부문은 주문생산으로 가동률의 정확한 측정이 불가함으로 생산능력대비 생산실적(투입공수 기준)으로 단순계산하였습니다.

[LS메탈]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 동가공 | 장항 | 동관 | 6,550 | 5,810 | 89 |

| STS | 장항/부산 | STS관 | 6,550 | 5,830 | 89 |

[락성전기(무석)유한공사]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 전력 | 무석 | 저압기기 등 | 55,662 | 47,249 | 84.9 |

| 자동화 | 무석 | PLC, INV 등 | 12,748 | 11,263 | 88.4 |

[LS 이모빌리티솔루션]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| EV-Relay | 청주 | EV-Relay | 3,740 | 3,510 | 94 |

□ 엠트론사업부문

| (단위 : %) |

| 사업부문 | 품목 | 사업장 | 2022년 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 기계사업 | 트랙터 | 전주/청도 /브라질 |

84% | 84% | 79% |

| 사출기 | 전주/무석 | 74% | 81% | 90% | |

| 부품사업 | 커넥터 | 안양/베트남 | 88% | 92% | 96% |

※ 트랙터, 사출기는 당사와 주요 종속회사의 수치를 합산함

※ 커넥터는 LS엠트론과 LSEV(베트남 법인)의 완성품 기준임

※ 가동율은 생산능력대비 생산실적을 기준으로 산출

□ 아이앤디사업부문

| (단위 : %) |

| 구 분 | 제 품 | 2022년 | 2021년 | 2020년 |

|---|---|---|---|---|

| 가동률 | 권선(Global Magnet Wire) | 72 | 73 | 66 |

| Copper Cable | 62 | 71 | 60 | |

| Fiber Cable | 89 | 81 | 84 |

※ 상기 가동률은 이론적 생산실적/생산능력으로 산출 하였습니다.

라. 생산설비의 현황 등

(1) 당분기말 현재 유형자산 장부금액 구성내역 및 장부금액의 변동내역은 다음과 같습니다.

| 구 분 | 토지 | 건물 | 구축물 | 기계장치 | 선박 | 차량운반구 | 공구와기구 | 비품 | 건설중인 유형자산 |

기타 유형자산 |

합 계 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 기초금액 | 716,134 | 633,332 | 59,349 | 623,167 | - | 6,605 | 75,650 | 84,758 | 270,726 | 1,201 | 2,470,922 |

| 취득액 | 6,187 | 15,799 | 11,183 | 12,001 | - | 1,991 | 7,060 | 14,209 | 254,704 | 44 | 323,178 |

| 처분 | (74) | (253) | (64) | (980) | - | (210) | (337) | (174) | (4,515) | - | (6,607) |

| 감가상각비 | - | (31,155) | (3,982) | (86,154) | (777) | (1,757) | (22,650) | (20,684) | - | (23) | (167,182) |

| 대체(*1) |

14,429 | 30,147 | 1,413 | 58,911 | 27,957 | 1,010 | 11,382 | 11,345 | (158,169) | 825 | (750) |

| 정부보조금 증가 |

- | - | - | - | - | - | - | (127) | - | - | (127) |

| 연결범위변동 | 118,599 | 176,795 | 64,378 | 351,492 | - | 1,135 | 657 | 6,648 | 71,169 | 29,681 | 820,554 |

| 손상차손/환입 | - | - | - | - | - | - | (448) | - | - | - | (448) |

| 기타증감(*2) | - | 372 | 30 | (522) | - | 13 | (315) | 147 | (732) | - | (1,007) |

| 외화환산조정 | 6,222 | 21,686 | 681 | 33,027 | - | 723 | 1,746 | 2,038 | 11,375 | 33 | 77,531 |

| 기말금액 | 861,497 | 846,723 | 132,988 | 990,942 | 27,180 | 9,510 | 72,745 | 98,160 | 444,558 | 31,761 | 3,516,064 |

| (*1) | 무형자산 및 투자부동산 등으로 대체되었습니다. |

| (*2) | 연결실체간 유형자산 거래 및 재고자산 대체 등 입니다. |

□ 전선사업부문

1) 주요 국내사업장 현황

| 사업장 | 주소 | 비고 |

|---|---|---|

| 본사 | 경기도 안양시 동안구 엘에스로 127 | LS전선㈜ |

| 연구소 | 경기도 군포시 공단로140번길 27 | LS전선㈜ |

| 사무소 | 서울특별시 용산구 한강대로 92 | LS전선㈜ |

| 공장 | 경상북도 구미시 수출대로 228 | LS전선㈜ |

| 공장 | 경상북도 구미시 3공단2로 238 | LS전선㈜ |

| 공장 | 강원도 동해시 대동로 215 | LS전선㈜ |

| 본사/공장 | 충청남도 천안시 동남구 풍세면 풍세3길 39 | JS전선㈜ |

| 공장 | 충청남도 천안시 동남구 목천읍 학수소사길 219-28 | JS전선㈜ |

| 본사 | 충청북도 충주시 목행동 국원대로 448 | ㈜지앤피 |

| 공장 | 충청북도 충주시 충주산단2로 34 | ㈜지앤피 |

| 본사/공장 | 충청남도 천안시 동남구 목천읍 학수소사길 219-28 | ㈜지앤피우드 |

| 본사/공장 | 세종특별자치시 전동면 배일길 45 | 세종전선㈜ |

| 본사 | 경기도 군포시 공단로140번길 27 | LS빌드윈㈜ |

| 공장 | 경상북도 문경시 신기로 20 | LS빌드윈㈜ |

| 본사/공장 | 경기도 군포시 공단로140번길 27 | LS이브이코리아㈜ |

| 본사/공장 | 경기도 군포시 엘에스로45번길 120 | 가온전선㈜ |

| 사무소 | 경기도 안양시 동안구 엘에스로 127 | 가온전선㈜ |

| 공장 | 전라북도 전주시 덕진구 서귀로 77 | 가온전선㈜ |

| 공장 | 충청북도 괴산군 사리면 사리로방축골길 44-56 | 가온전선㈜ |

| 본사/공장 | 경기도 오산시 경기대로 52-30 | ㈜모보 |

| 본사/공장 | 전라북도 익산시 낭산면 호천길 24-2 | 이지전선㈜ |

| 본사/공장 | 전라북도 익산시 석암로7길 73-4(팔봉동) | ㈜디케이씨 |

2) 주요 해외 생산법인 현황

| 지역 | 주소 |

|---|---|

| 중국 | 이창(LS홍치전람(호북)유한공사), 우시(락성전람(무석)유한공사) |

| 아시아 | 베트남 하이퐁(LS-VINA Cable & System Joint Stock Co.), 베트남 호치민(LS Cable & System Vietnam Co., Ltd.), 인도 구르가온/바왈(LS Cable India Pvt., Ltd.) 미얀마 양곤(LS-Gaon Cable Myanmar Co., Ltd.) |

| 북미 | 미국 타보로(LS Cable & System U.S.A.,Inc.) 미국 달라스(LS-Innocom Inc.) |

| 유럽 | 폴란드 지에르조니우프 (LS Cable & System Poland sp z o.o.) |

3) 생산설비의 현황 등

| (단위:백만원) |

| 구분 | 토지 | 건물 | 기계장치 | 건설중인자산 | 기타 | 계 |

|---|---|---|---|---|---|---|

| 2022년 1월 1일 순장부금액 | 614,798 | 214,790 | 280,545 | 195,987 | 68,031 | 1,374,151 |

| 취득 | - | 132 | 1,169 | 172,677 | 9,360 | 183,338 |

| 대체 | 11,702 | 27,212 | 24,198 | (97,705) | 33,854 | (739) |

| 처분/폐기 | - | (9) | (177) | (4,433) | (159) | (4,778) |

| 감가상각 | - | (12,440) | (35,413) | - | (11,390) | (59,243) |

| 재평가차액(*1) | 10,729 | - | - | - | - | 10,729 |

| 환율변동효과 | 3,342 | 6,746 | 8,902 | 4,488 | 730 | 24,208 |

| 기타 | - | - | (40) | (581) | (7) | (628) |

| 2022년 9월 30일 순장부금액 | 640,571 | 236,431 | 279,184 | 270,433 | 100,419 | 1,527,038 |

| 취득원가 | 499,406 | 481,716 | 928,183 | 270,433 | 241,145 | 2,420,883 |

| 감가상각누계액 | - | (234,275) | (637,715) | - | (137,457) | (1,009,447) |

| 손상차손누계액 | - | (8,734) | (10,713) | - | (3,262) | (22,709) |

| 정부보조금 | (2,120) | (2,276) | (571) | - | (7) | (4,974) |

| 재평가차액 | 143,285 | - | - | - | - | 143,285 |

□ 일렉트릭사업부문

LS일렉트릭은 안양시 동안구에 위치한 LS타워를 비롯하여 청주, 천안, 부산, 장항, 대구 등 국내사업장 및 미국, 중국, 일본, 두바이, 유럽 등 해외사업장에서 주요 제품에 대한 제조, 개발, 마케팅, 영업 등의 사업활동을 수행하고 있습니다.

1) 국내 및 해외 주요 사업장 현황

| 지역 | 사업장 | 소재지 |

| 국내 | LS타워(본사) | 경기도 안양시 동안구 엘에스로 |

| 청주사업장 | 충북 청주시 송정동 | |

| 천안사업장 | 충남 천안시 목천읍 삼성리 | |

| 부산사업장 | 부산광역시 강서구 화전동 | |

| LS메카피온 | 대구광역시 달서구 호림동 | |

| LS사우타 / 에이씨앤티시스템 | 경기도 안양시 동안구 엘에스로 | |

| LS메탈 / LS ITC | 서울특별시 용산구 한강대로 | |

| 장항사업장(LS메탈) | 충남 서천군 장항읍 장암리 | |

| 부산사업장(LS ELECTRIC/LS메탈) | 부산광역시 강서구 화전동 | |

| LS 이모빌리티솔루션 | 충북 청주시 흥덕구 백봉로 | |

| 중국 | 무석 | Wuxi, Jiangsu, P.R. China |

| 대련 | Dalian, P.R. China | |

| 상해 | Shanghai, China. | |

| 아시아 | 베트남(LS ELECTRIC/LS메탈) | Hanoi, Vietnam / Hai Phong City, Vietnam |

| 일본 | Akasaka, Minato-ku, Tokyo, Japan | |

| 터키 | Istanbul, Turkey | |

| 중동 | 두바이 | Dubai, United Arab Emirates |

| 유럽 | 유럽 | Hoofddorp, The Netherlands |

| 북미 | 미국 | County of New Castle, Delaware, USA |

2) 생산설비의 현황 등

| (당분기) | (단위: 백만원) |

| 구 분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공구와기구 | 비품 | 건설중인 유형자산 |

기타의 유형자산 |

합 계 |

|---|---|---|---|---|---|---|---|---|---|---|

| 기초금액 | 153,963 | 190,766 | 14,912 | 110,430 | 1,910 | 31,757 | 39,880 | 19,541 | 1,108 | 564,267 |

| 취득액 | 6,187 | 14,698 | 3,650 | 9,633 | 255 | 3,549 | 10,845 | 22,427 | 44 | 71,288 |

| 처분 | (19) | - | - | (669) | - | (56) | (21) | - | - | (765) |

| 감가상각비 | - | (9,781) | (671) | (14,197) | (543) | (9,307) | (11,178) | - | (6) | (45,683) |

| 본계정 대체 | - | 3,819 | 943 | 5,591 | - | 2,530 | 6,362 | (19,245) | - | - |

| 연결범위 변동 | - | 19 | - | 120 | 3 | - | - | - | - | 142 |

| 외화환산조정 | 11 | 3,784 | 80 | 4,023 | 79 | 257 | 218 | 278 | 12 | 8,742 |

| 기타증감(*) | - | (119) | (35) | 1 | - | - | 154 | (1) | - | - |

| 기말금액 | 160,142 | 203,186 | 18,879 | 114,932 | 1,704 | 28,730 | 46,260 | 23,000 | 1,158 | 597,991 |

| (*) | 계정 재분류 등에 의한 변동액입니다. |

□ 엠트론사업부문

1) 생산설비의 현황 등

| (단위 : 백만원) |

| 소재지 | 소유형태 | 기초장부가액 | 당기증감 | 당기상각 | 당기장부가액 | |

| 증가 | 감소 | |||||

| 대한민국 | 자가보유 | 154,129 | 42,603 | 15,022 | 19,816 | 161,894 |

| 중국 | 자가보유 | 17,046 | 2,311 | 510 | 1,441 | 17,406 |

| 미국 | 자가보유 | 5,745 | 2,141 | 206 |

533 | 7,147 |

| 브라질 | 자가보유 | 4,373 | 1,302 | 9 | 182 | 5,484 |

| 베트남 | 자가보유 | 8,663 | 1,854 | 28 | 853 | 9,635 |

| 인도네시아 | 자가보유 | 16 | 59 | 0 | 10 | 66 |

| 합 계 | 189,972 | 50,270 | 15,775 | 22,835 | 201,632 | |

□ 아이앤디사업부문

1) 생산설비의 현황 등

| (단위:백만원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 건설중인자산 | 기타 | 계 |

|---|---|---|---|---|---|---|---|

| 기초 순장부금액 | 16,417 | 64,152 | 3,027 | 199,882 | 45,581 | 29,080 | 358,139 |

| 취득 | - | 122 | - | 271 | 34,335 | 556 | 35,284 |

| 대체 | - | 315 | 149 | 21,004 | (27,973) | 5,568 | (937) |

| 처분/폐기 | - | - | - | - | - | (16) | (16) |

| 감가상각(*1) | - | (3,100) | (330) | (27,694) | - | (6,527) | (37,651) |

| 환율변동효과 | 2,516 | 7,885 | 395 | 19,433 | 6,523 | 2,956 | 39,708 |

| 기말 순장부금액 | 18,933 | 69,374 | 3,241 | 212,896 | 58,466 | 31,617 | 394,527 |

| 취득원가 | 20,509 | 124,812 | 7,692 | 672,929 | 58,465 | 128,795 | 1,013,202 |

| 감가상각누계액 | - | (53,322) | (4,170) | (453,401) | - | (96,527) | (607,420) |

| 손상차손누계액 | (1,575) | (2,117) | (281) | (6,631) | - | (651) | (11,255) |

(*1) 감가상각비 중 34,927백만원은 매출원가에 2,724백만원은 판매비와관리비에포함되어 있습니다.

마. 설비의 신설ㆍ매입 계획 등

□ 전선사업부문

2022년 3분기까지 기투자된 금액은1,900억원이고, 2022년 중 추가로 1,307억원의

투자가 예상됩니다.

| (단위 : 억원) |

| 사업부문 | 투자목적 | 투자내용 | 2022년 | 2022년 3분기 | 향후 예상투자액 |

향후기대효과 |

|---|---|---|---|---|---|---|

| 예상투자액 | 지출금액 | |||||

| LS전선 | 설비효율 개선 및 확장 |

설비 증설 등 |

2,303 | 1,734 | 569 | 생산능력 증대, 품질 및 효율 개선 |

| 국내종속회사 | 366 | 85 | 281 | |||

| 해외종속회사 | 538 | 81 | 457 | |||

| 소 계 | 3,207 | 1,900 | 1,307 | - | ||

□ 일렉트릭사업부문

| (단위 : 백만원 ) |

| 투자목적 | 투자내용 | 투자기간 | 2022년 3분기 | 2022년 | 향후기대효과 | |

|---|---|---|---|---|---|---|

| 예상투자액 | 기 지출금액 | 향후 투자액 | ||||

| 신규 | 건물,기계설비, 금형 등 | '22.01~'22.09 | 3,896 | 1,337 | 2,559 | 신규생산 |

| 확장 | 건물,기계설비, 금형 등 | '22.01~'22.09 | 19,986 | 2,048 | 17,938 | 생산능력증대 |

| 경상 | 건물,기계설비, 금형 등 | '22.01~'22.09 | 65,437 | 35,866 | 29,571 | 기존설비유지 |

| 소 계 | 89,319 | 39,251 | 50,068 | - | ||

주1) 상기 예상투자액은 향후 투자환경 및 기업여건에 따라 조정될 수 있습니다.

□ 엠트론사업부문

| (단위 : 백만원) |

| 사업부문 | 투자목적 | 투자내용 | 투자기간 | 총소요자금 | 기지출금액 | 향후투자액 | 향후기대효과 |

| 기계사업 | 경상투자 | 기계설비, 금형, 목형, 조립라인 개선 등 | 22.01~22.09 | 32,936 | 17,795 | 15,141 | 품질향상, 업무효율성 개선, 비용절감, 설비능력 향상 등 |

| 확장투자 | 신규모델 개발 등 | 22.01~22.09 | 15,371 | 6,558 | 8,813 | 생산 Line 증설, 생산력 증대, 신제품(모델) 개발 등 |

|

| 기타 | 시스템 개발, 소프트웨어 업그레이드 등 | 22.01~22.09 |

3,281 | 1,165 | 2,116 | 업무효율성 개선, 품질향상 등 | |

| 부품사업 | 경상투자 | 기계설비, 금형, 조립라인 개선 등 | 22.01~22.09 |

3,314 | 2,224 | 1,090 | 설비효율 개선, 품질향상, 비용절감, 신제품 개발 등 |

| 확장투자 | 기계설비, 조립라인 투자 등 | 22.01~22.09 | 7,153 | 2,727 | 4,426 | 생산 Line 증설, 생산력 증대, 신제품 개발 등 |

|

| 공통 | 경상투자 | 전주사업장 투자 등 | 22.01~22.09 | 362 | 128 | 234 | 업무 환경 개선 |

| IT 투자 | 시스템 개발, 소프트웨어 업그레이드 등 | 22.01~22.09 |

4,534 | 487 | 4,047 | 업무효율성 개선 | |

| 기타 | 비품 구매 등 | 22.01~22.09 |

556 | 95 | 461 | 업무 환경 개선 | |

| 합 계 | 67,507 | 31,179 | 36,328 | ||||

□ 아이앤디사업부문

진행 중인 투자

| (단위 : 백만원) |

| 투자목적 | 투자기간 | 총소요자금 | 기 지출금액 | 향후기대효과 |

|---|---|---|---|---|

| 원가절감 | 2022 | 2,593 | 1,018 | 재료비 절감 |

| 사업유지 | 2022 | 24,580 | 12,551 | 생산능력 유지 |

| 생산능력/사업확장 | 2022 | 47,788 | 23,082 | 생산능력 및 설비효율증가 |

| 법적필요투자 | 2022 | 1,180 | 29 | - |

| 소 계 | 76,141 | 36,680 | - | |

향후 투자계획

| (단위 : 1,000 USD) |

| 목 적 | 2022년 계획 |

|---|---|

| 원가 절감 | 1,858 |

| 사업 유지 | 24,753 |

| 생산능력/사업 확장 | 40,277 |

| 법적 필요 투자 | 1,030 |

| 합계 | 67,918 |

4. 매출 및 수주상황

1. 매출에 관한 사항

1) 매출실적

| (단위: 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 2022년 3분기 | 2021년 | 2020년 | |

|---|---|---|---|---|---|---|

| 전선 | 제품 상품 |

피복선, 산업용특수케이블, 권선,전력선, 알루미늄,해저 케이블,광통신, Data cable 등 |

수출 | 2,471,722 | 3,117,543 | 2,135,094 |

| 내수 | 2,860,131 | 2,993,824 | 2,696,395 | |||

| 합계 | 5,331,852 | 6,111,367 | 4,831,489 | |||

| 일렉트릭 | 제품 상품 |

저압,고압, 시스템. 초고압 Drive, PLC, 교통SOC,동관, STS, 대형후육관 등 |

수출 | 1,031,705 | 1,044,759 | 818,791 |

| 내수 | 1,415,721 | 1,623,506 | 1,583,881 | |||

| 합계 | 2,447,426 | 2,668,265 | 2,402,672 | |||

| 엠트론 | 제품 상품 |

트랙터, 사출기, 커넥터 등 |

수출 | 670,630 | 720,176 | 561,332 |

| 내수 | 242,212 | 317,791 | 294,038 | |||

| 합계 | 912,842 | 1,037,967 | 855,370 | |||

| 아이앤디 | 제품 상품 |

부동산 임대, 부동산 매각, 통신선,권선 |

수출 | 2,961,474 | 3,284,146 | 2,258,425 |

| 내수 | 12,734 | 16,045 | 16,259 | |||

| 합계 | 2,974,208 | 3,300,191 | 2,274,684 | |||

| 기타 조정 (지주부문 및 LS글로벌의 각 사업부문간 내부거래) |

수출 | (546,224) | (717,917) | (427,054) | ||

| 내수 | 571,844 | 689,228 | 507,155 | |||

| 합계 | 25,620 | (28,688) | 80,101 | |||

| 합 계 | 수출 | 6,589,307 | 7,448,707 | 5,346,588 | ||

| 내수 | 5,102,642 | 5,640,394 | 5,097,728 | |||

| 합계 | 11,691,948 | 13,089,102 | 10,444,316 | |||

※ 수출금액은 연결정산표 계정과목상의 외화매출금액이며, 해외법인의 매출은 수출금액으로 포함됨.

2) 판매방법 및 조건

□ 전선사업부문

(1) 판매경로 방법 및 조건

판매 경로는 직판영업, 관계회사 영업, 대리점 영업으로 구분됩니다. 대금회수조건과 부대비용 부담방법은 아래와 같습니다.

- 대금 회수조건 : 판매되는 제품의 대부분 거래조건이 정형화 되어있지 않지만 주로 선수금을 수령한 후 물품을 인도 후 계약에 의해 정해진 기간 내에 물품대금을 회수합니다.

- 부대비용의 부담방법 : 판매형태는 최종 소비자에게 사용 가능한 상태로 제품을 인도하는 것으로서 부대비용은 판매가격에 포함되어 소비자의 부담으로 합니다.

(2) 판매전략

LS전선의 영업은 전력, 통신 등 각국의 기간산업을 기반으로 전기차, 신재생에너지, 데이터센터 등 친환경과 디지털 산업 분야로 확대하고 있으며, 차별화된 제품과 서비스를 제공하고, 설치에서 사후관리까지 종합적인 솔루션을 제공하고 있습니다.

LS전선의 판매전략은 일반 개인 고객보다 공공 및 기업고객을 대상으로 고객의 니즈를 선제적으로 파악하고, 적기에 제품을 개발, 판매하는 데 초점을 맞추고 있습니다. 차별화된 품질 및 기술력을 기반으로 고객이 필요로 하는 최적의 서비스를 제공함으로써, 고객이 필요로 하는 최고의 성과를 달성하는 것을 목표로 하고 있습니다.

고객의 다양한 니즈를 충족하기 위하여, 신제품 개발 및 기존제품의 경쟁력 강화에 역량을집중하고 있으며, 개발과 물류, 시공 등 서비스 체계 개선을 추진하고 있습니다. 또한, 적극적인 기술영업을 통해 고객과의 커뮤니케이션을 확대 및 강화하고 있습니다.

□ 일렉트릭사업부문

(1) 판매경로 별 매출비중

| (단위 : % ) |

| 사업부 | 구분 | 직판 (직매점 포함) |

관계회사 | 특약점 (대리점 포함) |

도매상 | 기타 | 합계 |

|---|---|---|---|---|---|---|---|

| 전력 | 국내 | 71 | 4 | 23 | - | 2 | 100 |

| 해외 | 8 | 56 | - | 36 | - | 100 | |

| 자동화 | 국내 | 9.0 | - | 91.0 | - | - | 100 |

| 해외 | 3.6 | - | 96.4 | - | - | 100 |

주1) '22년 3분기 매출액 기준으로 작성되었습니다.

(2) 주요 판매경로

① 내수

- 수주제품

견적 → 수주(계약) → 설계 → 제작 → 설치 → 시운전 → 검사 → 인도 → A/S

- 양산제품

주문 → 생산 → 대리점 → 소비자

(생산후 소비자에게 직판도 하고 있습니다.)

② 수출

- 수주제품

견적 → 수주(계약) → 설계 → 제작 → 설치(현지법인,대리점)

→ 시운전(현지법인, 대리점) → A/S(현지법인,대리점)

- 양산제품

주문 → 생산 → 선적 → 대리점

(3) 판매전략

① CRM 및 특약점 정보를 활용한 END-USER 집중공략 및 PACKAGE

영업을 강화함

② 중국 및 동남아시장에서의 경쟁력 강화와 중동 및 북미시장 적극공략

③ 생산기종 확대와 더불어 조기 현지화가 이루어지도록 적극추진하며,

전사적으로 컨버전스 가능한 사업모델을 발굴하여 사업화가 이루어지도록 함

(4) 주요 매출처 및 매출비중

| (단위 : % ) |

| 사업부문 | 주요매출처 | 매출 비중 |

|---|---|---|

| 전력수배전 | POWER ELECTRONICS (SPAIN) | 6.99 |

| THAI SON NAM | 5.01 | |

| TSB | 4.60 | |

| 원광산전(주) | 4.26 | |

| ROLACO | 3.52 | |

| (주)우진기전 | 3.32 | |

| 기타 | 72.30 | |

| 합 계 | 100 | |

| 전력인프라 | 해솔라에너지 주식회사 | 12.16 |

| (주)이원신재생에너지복지마을 | 9.09 | |

| SK ON HUNGARY KFT. | 6.17 | |

| 한국전력공사 | 3.03 | |

| 두산에너빌리티(주) | 2.90 | |

| INFINITY SOLAR POWER LIMITED | 2.44 | |

| 기타 | 64.21 | |

| 합 계 | 100 | |

| 자동화 | 대리점 및 특약점 | 94.3 |

| 시설투자(공장) | 4.5 | |

| 기 타 | 1.2 | |

| 합 계 |

100 | |

주1) '22년 3분기 매출액 기준으로 작성되었습니다.

□ 엠트론사업부문

(1) 판매경로 방법 및 조건

당사의 판매 방법은 크게 고객에게 직접 판매계약과 납품을 수행하는 직판영업과 대리점, Agent 등 유통망을 활용하는 간접영업, 그리고 출자사 등과 같은 관계회사로 판매하는 방법을 취하고 있습니다. 트랙터사업의 국내영업은 주로 유통대리점 등에 의한 판매, 해외영업은 직판, OEM에 의한 판매, 사출시스템사업, 전자부품사업의 국내영업은 직판영업에 의한 판매, 해외영업은 Agent를 통한 판매가 주된 판매경로 입니다.

사출사업 중국 내 법인 <LS Machinery (Wuxi) Ltd. : LSMW>의 경우 직판영업과 대리상 영업을 복합적으로 운영하고 있으며, 대금회수 조건은 거래 상대방과의 계약에 의해 결정되지만, 기본적인 대금 회수 형태는 선수금 30%, 중도금 60%, 품질 보증금 10%(부대비용: 판매가격에 포함)의 수금형태를 채택하고 있습니다. 당사는 판매되는 제품의 대부분이 거래상대방과의 계약에 의해 제반 조건이 결정되는 형태로서, 대금회수에 있어서도 계약형태에 따라 일정하지는 않으나 주로 계약시 선수금을 수령한 후 물품을 인도하는 시점에 나머지 물품대금을 회수하고 있습니다.

※ 부대비용의 부담방법 : 고객에게 제품 판매 시 가격에 포함되어 소비자의 부담으로 함.

(2) 판매전략

트랙터, 사출시스템, 전자부품 등 각 사업(본)부장 직할소속으로 국내영업팀과 해외영업팀 그리고 고객서비스를 수행하는 고객만족팀으로 구성하여 고객의 불편을 최소화하고 제품만족을 극대화하기 위해 기술 영업력과 신속한 서비스체제를 강화하고 있습니다.

또한 당사와 연계하여 해외출자법인과의 Global Base Network 강화로 판매망 확대를 하는 동시에 서비스 품질 향상을 통한 생산성 및 시너지 극대화를 추진하고 있습니다. <LS Machinery (Wuxi) Ltd. : LSMW> 의 경우 우수한 품질, 합리적인 가격, 고객감동의 서비스를 바탕으로 중국 내수 시장을 Target으로 적극적인 영업을 추진 중에 있습니다.

□ 아이앤디사업부문

[부동산개발사업부문]

(1) 판매경로 및 판매전략

국토의 계획 및 이용에 관한 법률에 근거한 공업지역 등이 주된 매각 대상 토지인 관계로 주 매수층은 공장용지 등을 필요로 하는 기업들 입니다. 따라서 전문 분양대행사를 통한 토지매각을 진행하고 있습니다.

부동산 매각 계약의 특성상 계약 시 계약금 수령 후 소유권 이전 시 잔금의 수령이 이루어지고 있습니다.

임대용 부동산의 경우, 그룹계열사를 포함한 임차수요자를 자채 발굴하여 임대를 하고 있으며, 매월 임대료와 관리비 수금이 이루어지고 있습니다.

[해외투자사업부문]

(1) 판매경로 방법 및 조건

SPSX의 판매경로는 직판영업, 유통, 관계회사 영업, 기타로 구분됩니다. 대금회수조건과 부대비용 부담방법은 아래와 같습니다.

- 대금 회수조건 : 판매되는 제품의 대부분 거래조건이 정형화 되어있지 않지만 주로 선수금을 수령한 후 물품을 인도하는 시점에서 나머지 물품대금을 회수합니다.

- 부대비용의 부담방법 : 판매형태는 최종 소비자에게 사용 가능한 상태로 제품을 인도하는 것으로서 부대비용은 판매가격에 포함되어 소비자의 부담으로 합니다.

(2) 판매전략

연결회사의 영업은 불특정 일반 소비대중을 상대로 하는 영업이 아니고, 생산 제품 또한 소비재가 아니라 중간생산재로서 당사의 판매전략은 제품의 품질 안정화와 고객을 위한 최고의 서비스를 최우선으로 하고 있습니다. 따라서 고객의 불편을 최소화하고 만족을 극대화하기 위해 기술 영업력과 신속한 서비스 체제를 강화하고 있습니다.

2. 수주 상황

당사와 주요종속회사의 사업부문별 수주상황은 아래와 같습니다.

| (단위 : 억원) |

| 부문 | 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||||

| 전선 | 전력선 및 통신선 등 | ~2022년 | - | 각종 | 93,591 | 각종 | 63,954 | 각종 | 29,637 |

| 일렉트릭 | T&D | '22.01~'22.09 | '22.01~ | 각종 | 24,430 | 각종 | 6,674 | 각종 | 17,757 |

| 철도 | '22.01~'22.09 | '22.01~ | 각종 | 1,029 | 각종 | 136 | 각종 | 893 | |

| 자동화 | '22.01~'22.09 | '22.01~ | 각종 | 383 | 각종 | 206 | 각종 | 177 | |

| 엠트론 | 기계(트랙터 등) | ~2022.09.30 | - | 각종 | 4,664 | 각종 | 4,085 | 각종 | 579 |

| 부품(전자부품) | ~2022.09.30 | - | 각종 | 177 | 각종 | 175 | 각종 | 2 | |

| 아이앤디 | 토지매각 | 2022년 | - | - | - | - | - | - | - |

| 통신선 | 2022년 | - | 각종 | 6,450 | 각종 | 5,815 | 각종 | 3,694 | |

| 권선 | 2022년 | - | 각종 | 24,195 | 각종 | 23,800 | 각종 | 2,136 | |

| 합 계 | - | 154,919 | - | 104,845 | - | 54,875 | |||

* T&D(Transmission&Distribution) : 송전 및 배전

5. 위험관리 및 파생거래

1. 시장위험과 위험관리

시장위험과 위험관리에 관한 내용은 사업부문별로 기재하지 않고 통합하여 기재하였습니다.

(1) 자본위험관리

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 자본구조의 유지 또는 조정을 위하여 연결실체는 배당을 조정하거나, 주주에 자본금을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다. 연결실체의 전반적인 전략은 전기말과 변동이 없습니다.

(2) 금융위험관리

연결실체는 금융상품과 관련하여 시장위험(외환위험, 이자율위험, 가격위험), 신용위험, 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결실체의 위험관리는 연결실체의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 연결실체가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 연결실체는 환위험과 같은 특정위험을 회피하기 위하여 파생금융상품을 이용하고 있습니다. 연결실체의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

1) 외환위험

연결실체는 외화로 표시된 거래를 하고 있기 때문에 환율변동위험에 노출되어 있습니다. 환율변동위험에 노출되는 환포지션의 주요 통화로는 USD, EUR, JPY, CNY 등이 있습니다.

연결실체는 외화채무 지급액과 외화채권 회수액의 환위험을 회피하기 위하여 통화파생상품계약을 체결하는 정책을 가지고 있습니다. 또한 예상매출과 예상매입거래의 환위험을 관리하기 위하여 통화파생상품계약을 체결하고 있습니다 (당분기말 및 전기말 통화파생상품계약의 내역은 주석 38 참조).

2) 이자율위험

연결실체는 변동이자율로 발행된 차입금으로 인하여 이자율위험에 노출되어 있습니다. 당분기말 및 전기말 현재 이자율위험에 노출된 금융자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 금융자산 | ||

| 이자율관련 파생상품자산(*) | 2,187 | 57 |

| 금융부채 | ||

| 차입금 및 사채 | 1,957,363 | 1,272,142 |

| 이자율관련 파생상품부채(*) | 1,175 | 809 |

| (*) | 이자율에 따른 공정가액 위험은 이자율스왑으로부터 발생하고 있습니다. |

한편, 연결실체는 이자율위험을 관리하기 위하여 고정이자율차입금과 변동이자율차입금의 적절한 균형을 유지하거나, 이자율스왑계약 등을 체결하고 있습니다 (당분기말 및 전기말 현재 미결제 이자율스왑 계약 등의 내역은 주석 38 참조).

3) 가격위험

연결실체는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 당분기말 및전기말 현재 공정가치로 평가하는 시장성 있는 지분상품은 각각 12,723백만원 및 11,123백만원입니다.

4) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다.

연결실체의 신용위험은 보유하고 있는 대여금및수취채권을 포함한 거래처에 대한 신용위험 뿐 아니라, 매도가능금융자산(채권), 금융기관예치금 및 지급보증한도액으로부터 발생하고 있습니다. 금융기관의 경우, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다. 일반거래처의 경우 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다.

5) 유동성위험

연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고현금유출예산과 실제현금유출액을 지속적으로 분석 검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결실체의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

(3) 공정가치 서열체계

활성시장에서 거래되는 금융상품(단기매매금융자산과 매도가능금융자산 등)의 공정가치는 보고기간종료일 현재 고시되는 시장가격에 기초하여 산정됩니다. 연결실체가보유하고 있는 금융자산의 공시되는 시장가격은 종가입니다.

활성시장에서 거래되지 아니하는 금융상품(예: 장외파생상품)의 공정가치는 평가기법을 사용하여 결정하고 있습니다. 연결실체는 다양한 평가기법을 활용하고 있으며 보고기간종료일에 현재 시장 상황에 근거하여 가정을 수립하고 있습니다. 장기부채 등 이용가능한 금융부채에는 고시시장가격 또는 유사 상품에 대한 딜러호가를 사용하고 있으며, 그 밖의 금융상품에는 추정현금흐름할인법과 같은 다양한 기법들을 사용하여 공정가치를 산정하고 있습니다.

매출채권 및 매입채무의 경우, 손상차손을 차감한 장부금액을 공정가치 근사치로 보며, 공시목적으로 금융부채 공정가치는 계약상의 미래현금흐름을 유사한 금융상품에대해 당사가 적용하는 현행시장이자율로 할인한 금액으로 추정하고 있습니다.

연결실체가 공정가치 산정을 위해 적용한 이자율은 다음과 같습니다.

| 구 분 | 2022. 09 | 2021. 12 |

|---|---|---|

| 사채 및 파생상품 | 1.25%~8.60% | 1.00%~4.25% |

한편, 연결실체는 재무상태표에 공정가치로 측정되는 금융상품에 대하여 공정가치측정에사용된 투입변수에 따라 다음과 같은 공정가치 서열체계로 분류하였습니다.

| 구분 | 투입변수의 유의성 |

|---|---|

| 수준 1 | 동일한 자산이나 부채에 대한 활성시장의 (조정되지 않은) 공시가격을 사용하여 도출되는 공정가치 |

| 수준 2 | 직접적으로(예: 가격) 또는 간접적으로(예: 가격에서 도출되어) 관측가능한, 자산이나 부채에 대한 투입변수를 사용하여 도출되는 공정가치. 단 수준 1에 포함된 공시가격은 제외한다. |

| 수준 3 | 관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수(관측가능하지 않은 투입변수)를 사용하는 평가기법으로부터 도출되는 공정가치 |

1) 당분기말과 전기말 현재 재무상태표에서 공정가치로 후속측정되는 금융상품의 공정가치를 공정가치 서열체계 수준별로 분류한 내역은 다음과 같습니다.

| (단위: 백만원) |

| 범 주 | 공정가치 | |||

|---|---|---|---|---|

| 수준1 | 수준2 | 수준3 | 소 계 | |

| 당분기말: | ||||

| 금융자산 | ||||

| 당기손익-공정가치 측정 금융자산 | ||||

| 당기손익인식지정금융자산 | - |

18,221 |

- |

18,221 |

| 매매목적파생상품자산 | - |

64,519 |

6,673 |

71,192 |

| 시장성 있는 지분증권 | 1,901 |

- |

- |

1,901 |

| 금융기관예치금 | - |

170,977 |

- |

170,977 |

| 수익증권 | - |

- |

197,058 |

197,058 |

| 출자금 | - |

- |

6,462 |

6,462 |

| 매출채권 | - |

804,976 |

- |

804,976 |

| 기타수취채권 | - |

82,648 |

- |

82,648 |

| 소 계 | 1,901 |

1,141,341 |

210,193 |

1,353,435 |

| 기타포괄손익-공정가치 측정 금융자산 | ||||

| 시장성 있는 지분증권 | 10,822 | - | - | 10,822 |

| 시장성 없는 지분증권 | - | - | 13,095 | 13,095 |

| 소 계 | 10,822 | - | 13,095 | 23,917 |

| 위험회피수단으로 지정된 파생상품자산 | ||||

| 위험회피파생상품자산 | - |

60,991 |

- |

60,991 |

| 금융자산 합계 | 12,723 |

1,202,332 |

223,288 |

1,438,343 |

| 금융부채 | ||||

| 당기손익인식금융부채 | ||||

| 당기손익인식지정금융부채 | - | - | 181,190 | 181,190 |

| 매매목적파생상품부채 | - | 158,958 | 21,586 | 180,544 |

| 매입채무 | - | 135,263 | - | 135,263 |

| 기타지급채무 | - | 8,242 | - | 8,242 |

| 소 계 | - | 302,463 | 202,776 | 505,239 |

| 위험회피수단으로 지정된 파생상품부채 | ||||

| 위험회피파생상품부채 | - | 256,640 | - | 256,640 |

| 금융부채 합계 | - | 559,103 | 202,776 | 761,879 |

| (단위: 백만원) |

| 범 주 | 공정가치 | |||

|---|---|---|---|---|

| 수준1 | 수준2 | 수준3 | 소 계 | |

| 전기말: | ||||

| 금융자산 | ||||

| 당기손익-공정가치 측정 금융자산 | ||||

| 당기손익인식지정금융자산 | - | 31,533 | - | 31,533 |

| 매매목적파생상품자산 | - | 40,407 | 6,946 | 47,353 |

| 시장성 있는 지분증권 | 3,584 | - | - | 3,584 |

| 금융기관예치금 | - | 86,068 | - | 86,068 |

| 수익증권 | - | - | 243,297 | 243,297 |

| 출자금 | - | - | 2,313 | 2,313 |

| 매출채권 | - | 410,035 | - | 410,035 |

| 소 계 | 3,584 | 568,043 | 252,556 | 824,183 |

| 기타포괄손익-공정가치 측정 금융자산 | ||||

| 시장성 있는 지분증권 | 7,540 | - | - | 7,540 |

| 시장성 없는 지분증권 | - | - | 11,248 | 11,248 |

| 소 계 | 7,540 | - | 11,248 | 18,788 |

| 위험회피수단으로 지정된 파생상품자산 | ||||

| 위험회피파생상품자산 | - | 118,476 | - | 118,476 |

| 금융자산 합계 | 11,124 | 686,519 | 263,804 | 961,447 |

| 금융부채 | ||||

| 당기손익인식금융부채 | ||||

| 당기손익인식지정금융부채 | - | - | 147,463 | 147,463 |

| 매매목적파생상품부채 | - | 54,545 | 29,403 | 83,948 |

| 소 계 | - | 54,545 | 176,866 | 231,411 |

| 위험회피수단으로 지정된 파생상품부채 | ||||

| 위험회피파생상품부채 | - | 18,157 | - | 18,157 |

| 금융부채 합계 | - | 72,702 | 176,866 | 249,568 |

당분기 및 전기 중 수준 1과 수준 2간의 유의적인 이동은 없습니다.

2) 재무상태표에 인식된 금융상품 중 수준 3에 포함되는 금융상품의 당분기 및 전기의 장부금액변동은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 기 초 | 총포괄손익 | 매입 | 연결범위변동으로인한증가 | 매도 | 기 말 | |

|---|---|---|---|---|---|---|---|

| 당기손익 | 기타포괄손익 | ||||||

| 당분기 : | |||||||

| 당기손익-공정가치 측정 금융자산 | |||||||

| 매매목적파생상품 | 6,946 | (273) | - | - | - | - | 6,673 |

| 수익증권 | 243,297 | 7,681 | - | 20,000 | - | (73,920) | 197,058 |

| 출자금 | 2,313 | - | - | 3,722 | 427 | - | 6,462 |

| 기타포괄손익-공정가치 측정 금융자산 | |||||||

| 시장성 없는 지분증권 | 11,248 | - | - | 3,597 | 2,261 | (4,011) | 13,095 |

| 당기손익인식금융부채 | |||||||

| 당기손익인식지정금융부채 | (147,463) | (33,727) | - | - | - | - | (181,190) |

| 매매목적파생상품 | (29,403) | 3,470 | - | 4,347 | - | - | (21,586) |

| 전기 : | |||||||

| 당기손익-공정가치 측정 금융자산 | |||||||

| 매매목적파생상품 | 7,018 | (386) | - | 314 | - | - | 6,946 |

| 수익증권 | 231,469 | (45,793) | - | 82,188 | - | (24,567) | 243,297 |

| 출자금 | 2,531 | 80 | 5 | - | (303) | - | 2,313 |

| 기타포괄손익-공정가치 측정 금융자산 | |||||||

| 시장성 없는 지분증권 | 4,330 | 34 | (87) | 6,919 | 169 | (117) | 11,248 |

| 당기손익인식금융부채 | |||||||

| 당기손익인식지정금융부채 | (106,706) | (40,757) | - | - | - | - | (147,463) |

| 매매목적파생상품 | (16,977) | (27,809) | - | - | - | 15,383 | (29,403) |

3) 공정가치로 후속측정되는 금융상품 중 공정가치 서열체계 수준 2 또는 수준 3으로분류된 항목의 가치평가기법과 투입변수는 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기말 공정가치 |

수준 | 가치평가기법 | 투입변수 |

|---|---|---|---|---|

| 당기손익-공정가치 측정 금융자산 | ||||

| 당기손익인식금융자산 | 18,221 | 2 | 관측가능한 수익률곡선에 따른 추정 현금흐름을 사용하여 현재가치로 할인 | 할인율 등 |

|

금융기관예치금 |

170,977 |

2 |

관측가능한 수익률곡선에 따른 추정 현금흐름을 사용하여 현재가치로 할인 |

할인율 등 |

| 수익증권(수준3), 출자금 | 203,520 | 3 | 유사기업 이용법 등 | 할인율 등 |

| 매출채권 및 기타수취채권 | 887,624 | 2 | 보고기간 LME 고시 가격에 따른 추정 | 할인율 등 |

| 기타포괄손익-공정가치 측정 금융자산 | ||||

| 시장성 없는 지분증권 등 | 13,095 | 3 | 관측가능한 수익률곡선에 따른 추정 현금흐름을 사용하여 현재가치로 할인 | 할인율 등 |

| 당기손익-공정가치 측정 금융부채 | ||||

| 당기손익인식지정금융부채 |

181,190 |

3 | 주가상승율, 할인율 등을 사용하여 현재가치로 할인 | 할인율 등 |

| 매입채무 및 기타지급채무 |

143,505 |

2 | 보고기간 LME 고시 가격에 따른 추정 | 할인율 등 |

| 파생상품자산/부채 | ||||

| 통화선도계약 |

(189,786) |

2 | 보고기간말 선도환율을 사용하여 현재가치로 할인 | 할인율 등 |

| 이자율스왑 |

1,012 |

2 | 관측가능한 수익률곡선에 따른 추정 현금흐름을 사용하여현재가치로 할인 | 할인율 등 |

| 통화스왑 | 36,277 | 2 | 관측가능한 수익률곡선에 따른 추정 현금흐름을 사용하여현재가치로 할인 | 할인율 등 |

| 상품선물 | (137,591) | 2 | 보고기간말 고시가격을 사용하여 현재가치로 할인 | 할인율 등 |

| 기타 | (14,913) | 3 | 주가상승율, 할인율 등을 사용하여 현재가치로 할인 | 할인율 등 |

4) 당분기말과 전기말 현재 재무상태표에서 공정가치로 후속측정되지 않는 금융상품의 공정가치를 공정가치 서열체계 수준별로 분류한 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기말 | 전기말 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |||||||

| 수준1 | 수준2 | 수준3 | 합 계 | 수준1 | 수준2 | 수준3 | 합 계 | |||

| 상각후원가측정 금융자산 | ||||||||||

| 상각후원가측정금융자산 | 80,623 | - | - | 80,623 | 80,623 |

85,623 |

- |

- |

85,623 |

85,623 |

| 금융기관예치금 |

175,999 |

- |

- |

175,999 |

175,999 |

97,985 |

- |

- |

97,985 |

97,985 |

| 매출채권(*) |

2,865,684 |

- |

- |

2,865,684 |

2,865,684 |

2,476,639 |

- |

- |

2,476,639 |

2,476,639 |

| 미수금(*) |

176,129 |

- |

- |

176,129 |

176,129 |

83,683 |

- |

- |

83,683 |

83,683 |

| 대여금(*) |

98,911 |

- |

- |

98,911 |

98,911 |

31,971 |

- |

- |

31,971 |

31,971 |

| 보증금(*) |

69,193 |

- |

- |

69,193 |

69,193 |

34,569 |

- |

- |

34,569 |

34,569 |

| 미수수익(*) |

23,691 |

- |

- |

23,691 |

23,691 |

19,843 |

- |

- |

19,843 |

19,843 |

| 합 계 |

3,490,230 |

- |

- |

3,490,230 |

3,490,230 |

2,830,313 |

- |

- |

2,830,313 |

2,830,313 |

| 상각후원가측정 금융부채 | ||||||||||

| 매입채무(*) |

1,502,107 |

- |

- |

1,502,107 |

1,502,107 |

1,446,951 |

- |

- |

1,446,951 |

1,446,951 |

| 미지급금(*) |

376,055 |

- |

- |

376,055 |

376,055 |

219,139 |

- |

- |

219,139 |

219,139 |

| 미지급비용(*) |

322,537 |

- |

- |

322,537 |

322,537 |

199,368 |

- |

- |

199,368 |

199,368 |

| 임대보증금(*) |

7,471 |

- |

- |

7,471 |

7,471 |

10,171 |

- |

- |

10,171 |

10,171 |

| 미지급배당금(*) |

21 |

- |

- |

21 |

21 |

19 |

- |

- |

19 |

19 |

| 예수보증금(*) |

812 |

- |

- |

812 |

812 |

20 |

- |

- |

20 |

20 |

| 차입금(*) |

5,272,791 |

- |

- |

5,272,791 |

5,272,791 |

2,542,220 |

- |

- |

2,542,220 |

2,542,220 |

| 사채 |

2,162,471 |

- |

2,118,839 |

- |

2,118,839 |

2,285,030 |

- |

2,282,770 |

- |

2,282,770 |

| 소 계 |

9,644,265 |

- |

2,118,839 |

7,481,794 |

9,600,633 |

6,702,918 |

- |

2,282,770 |

4,417,888 |

6,700,658 |

| 기타 금융부채 | ||||||||||

| 리스부채 |

101,425 |

- |

- |

101,425 |

101,425 |

84,211 |

- |

- |

84,211 |

84,211 |

| 금융보증부채 |

1,852 |

- |

- |

1,852 |

1,852 |

1,039 |

- |

- |

1,039 |

1,039 |

| 소 계 |

103,277 |

- |

- |

103,277 |

103,277 |

85,250 |

- |

- |

85,250 |

85,250 |

| 합 계 |

9,747,542 |

- |

2,118,839 |

7,585,071 |

9,703,910 |

6,788,168 |

- |

2,282,770 |

4,503,138 |

6,785,908 |

| (*) | 수준 3으로 표시된 단기수취채권과 단기지급채무는 할인효과가 중요하지 않아 원본금액으로 측정하였습니다. |

5) 당분기 중 수준 2 공정가치측정치로 분류되는 금융상품의 공정가치 측정에 사용된 가치평가기법의 변동은 없습니다.

6) 연결실체가 보유하고 있는 금융자산과 금융부채의 공정가치에 영향을 미치는 당분기 중 발생한 사업환경이나 경제적 환경의 유의적인 변화는 없습니다.

2. 파생상품 거래현황

파생상품 거래현황에 관한 내용은 사업부문별로 기재하지 않고 통합하여 기재하였습니다.

(1) 당분기말 및 전기말 현재 파생상품 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| 상품선물 : 공정가치 위험회피 | 45,021 | 163,501 | 110,619 | 10,834 |

| 상품선물 : 현금흐름 위험회피 | 11,450 | 10,558 | 3,979 | 3,532 |

| 상품선물 : 매매목적 | 14,115 | 34,118 | 32,847 | 37,541 |

| 통화선도 : 공정가치 위험회피 | 297 | 37,854 | 2,976 | 1,764 |

| 통화선도 : 현금흐름 위험회피 | 149 | 44,875 | 567 | 494 |

| 통화선도 : 매매목적 |

17,335 |

124,838 |

7,274 | 14,461 |

| 이자율스왑 : 현금흐름 위험회피 |

2,187 |

1,175 |

59 | 809 |

| 통화스왑 : 현금흐름 위험회피 |

3,652 |

441 |

276 | 724 |

| 통화스왑 : 매매목적 |

33,066 |

- |

286 | 2,543 |

| 기타 |

6,673 |

185,837 |

6,946 | 159,927 |

| 합 계 |

133,945 |

603,197 |

165,829 | 232,629 |

당분기말 및 전기말 현재 기타포괄손익 누계액으로 인식한 이익(손실)은 각각 (36,989)백만원 및 2,281백만원입니다.

당분기 및 전분기 중 인식된 파생상품평가손익은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기 | 전분기 |

|---|---|---|

| 파생상품평가이익 |

128,948 |

181,515 |

| 파생상품평가손실 |

353,745 |

152,773 |

연결실체는 원자재 및 상품의 가격변동위험 위험을 회피하기 위하여 전기동, 알루미늄, 납, 니켈 등에 대하여 상품선물계약을 체결하고 있습니다. 또한 연결실체는 외화자산, 외화부채 및 외화예상매출거래의 환율변동, 외화사채 및 장기차입금이자율변동위험을 회피하기 위하여 통화선도, 통화스왑, 이자율스왑 및 통화이자율스왑계약 등을 체결하고 있습니다. 연결실체는 상기 파생상품계약이 위험회피요건을 충족하는경우 공정가치위험회피 및 현금흐름위험회피회계를 적용하고 있습니다.

한편, 연결실체의 현금흐름위험회피회계적용 파생상품계약과 관련하여 자본으로 인식된 손익은 위험회피대상 예상거래가 손익계산서에 영향을 미치는 기간에 손익계산서에 인식됩니다.

(2) 기타

1) 당사의 종속기업인 LS전선(주)는 전기에 엘에스알스코㈜ 지분 49.00%을 케이브이일호투자 유한회사에 매각하였으며 지분 매각계약의 일환으로 케이브이일호투자 유한회사와 파생상품 계약을 체결하였습니다.

2) 당사의 종속기업인 LS전선(주)는 전기에 종속기업인 LS EV Poland sp z.o.o. 지분 50.00%를 케이브이쓰리퍼스트인베스트먼트 유한회사에 매각하였으며, 지분 매각계약의 일환으로 파생상품 계약을 체결하였습니다.

3) 당사의 종속기업인 LS전선(주)는 전기에 PT.Artha Metal Sinergi와 공동기업인 PT.LSAG Cable Indonesia에 각각 75%, 25% 지분을 신규 출자 및 PT.Artha Metal Sinergi가 보유한 PT.LSAG Cable Solution의 지분 25%를 취득하였으며 해당 지분계약의 일환으로 파생상품 계약을 체결하였습니다.

4) 당사의 종속기업인 Superior Essex Inc(이하'SPSX')와 Furukawa Electric Co(이하'FEC')는 전기에 FEC가 보유하고 있는 Essex Furukawa Magnet Wire LLC(이하'EFMW')과 관련하여 FEC가 보유하고 있는 EFMW지분을 SPSX에 매각할 수 있는 권리(PutOption)에 대한 계약을 체결하였으며 SPSX는 이에 대해 당기손익인식지정부채로 인식하고 있습니다.

5) 당사의 종속기업인 LS엠트론(주)는 전기 이전 엘에스에이홀딩스 주식회사의 주식을 파생상품 매수자가 2019년 2월 28일부터 2031년 2월 28일까지 총 3회에 한하여 매수 청구할 수 있는 계약을 체결하였습니다.

6. 주요계약 및 연구개발활동

1. 경영상의 주요 계약

□ 일렉트릭사업부문

- 2020. 3월 중 LS메카피온㈜ 지분 추가취득 (81.51%→85.63%)

- 2020.07.13 이집트 카이로 모노레일 구축 프로젝트 사업 수주

- 2020.09.22 태국 동부선 철도신호시스템 구축 사업자 선정

- 2021.03.04 ㈜에이씨앤티시스템 지분 58.0% 인수

- 2021.03.15 LS글로벌인코퍼레이티드㈜가 보유한 LS ITC㈜ 지분 100% 인수

- 2021.08.27 임자권역 태양광발전소 EPC공사 수주

- 2021.12.27 신안 비금주민태양광 발전사업 일괄공사도급계약 수주

- 2022.03.31 신안 비금주민태양광 발전사업 관리운영위탁계약 수주

- 2022.06.02 Blue Oval SK Battery Park 배전시스템 공급 계약 체결

□ 아이앤디사업부문

가. 부동산 매매 대행 용역 계약

회사는 안양 호계지구 O2-1, 2블록의 매매를 위해 부동산 분양 대행사인 (주)모비원씨앤씨와 부동산 매매대행 용역 계약을 체결하여 진행하였으며, 2019년 11월 15일 매매대상 부지의 잔금 수령 및 소유권 이전을 완료하였습니다. 용역보수는 대상부지 매각 기준금액의 1.5%를 기본 수수료로 하며, 최저매각금액을 초과하여 매매가 성사될 경우 최저매각금액 초과금액의 20%를 인센티브로 지급하기로 하였습니다. 지급시기는 잔금 수령 완료 후 유예기간 2개월 경과 후 청구일로부터 1개월 이내에 현금지급하기로 되어 있습니다. 이에 2020년 2월에 용역보수를 지급하고, 매매대행 용역 계약을 종료하였습니다.

나. 상환우선주

회사의 종속기업인 Superior Essex Inc.는 발행하고 있는 상환전환우선주의 만기가 2014년 8월 4일 도래함에 따라 해당 상환전환우선주를 전액 상환하였습니다. 동 상환전환우선주 상환을 위해 Superior Essex Inc.의 지배기업인 Cyprus Investments, Inc.는 상환청구권이 발행자인 Cyprus Investments, Inc.에게 있는 상환우선주를 신규로 발행하였으며, 동 상환우선주는 회사의 지배기업인 ㈜LS가 전액 인수하였습니다. 2019년 기중 Cyprus Investments, Inc.는 상환청구권을 행사하지 않기로 함에 따라 우선주로 전환되었습니다.

2. 연구개발 활동

□ 전선사업부문

가. 연구개발활동의 개요

당사의 R&D는 축적된 세계적 수준의 기술을 바탕으로 전력, 통신 및 에너지시스템 분야의신제품 개발 및 성장동력으로서의 신사업 발굴에 힘쓰고 있습니다.

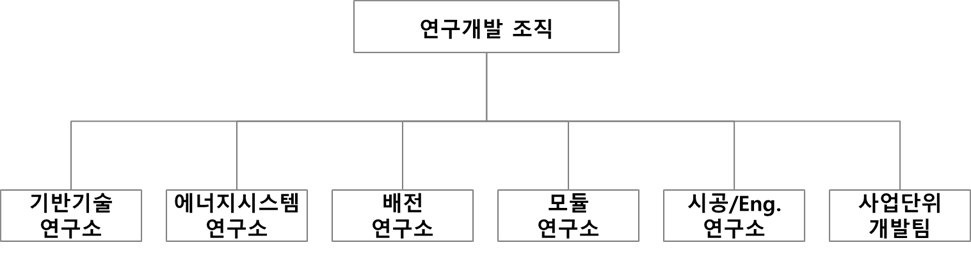

나. 연구개발담당 조직

|

|

연구개발조직 |

다. 연구개발비용

LS전선㈜ 및 주요 종속회사의 연구개발비용은 다음과 같습니다.

| (단위:백만원) |

| 과 목 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|

| 연구개발비용계 | 34,823 | 48,881 | 45,207 |

| (정부보조금) | (405) | (604) | (130) |

| 연구개발비/매출액 비율 [연구개발비용계/당기매출액*100] |

0.65% | 0.80% | 0.93% |

라. 연구개발 실적

LS전선㈜ 및 주요 종속회사의 당기 내 주요 연구개발 실적은 다음과 같습니다.

| 연구과제 | 연구결과 및 기대효과 | 당해 제품의 명칭과 그 반영 내용 | |

| 1 | 해저광케이블 및 접속재 |

<연구결과> - 비급전 해저광케이블 및 접속재 구조 설계/제조/평가 기술 확보 . 해저광케이블 2종 . 접속재 인증 <기대효과> - 해저광시스템 시장 진입을 위한 필수제품 및 인증확보 |

<제품명> - 비급전 해저광케이블 및 접속재 <적용 내용> - 국내외 PJT 수주연계 추진 |

| 2 | LVDC 배전 케이블 실증 |

<연구결과> - DC Grid 핵심기자재 개발 및 규격화 . DC 1.5kV 가공전선 및 지중케이블 등 <기대효과> - 한전/민수 저압 직류케이블 Spec.化 선도 및 사업화 |

<제품명> - 저압 직류케이블 <적용 내용> - 공공 및 민수 배전망 DC Grid 적용 |

| 3 | 친환경 PP소재 절연 전력 케이블 | <연구결과> - 배전 PP 케이블 원가 경쟁력 강화 - 배전 PP 케이블 규제 샌드박스 사업승인 . 공인인증 및 단체표준 확보 <기대효과> - 친환경 PP 케이블 사업 Portfolio 확대 |

<제품명> - 친환경 PP소재 절연 전력 케이블 <적용 내용> - 국내외 PJT 수주연계 추진 |

| 4 | 탄소섬유 복합재 가공송전선 | <연구결과> - 인장선에 탄소섬유 복합재를 사용해 고강도/저중량/저열팽창 특성을 보유한 가공송전선 개발 - 가공송전선의 내열수명 및 완제품 성능 평가 <기대효과> - 기존 금속 인장선 대비 중량 감소 및 이도(Sag) 개선 - 새로운 송전탑 설치 없이 송전용량 증대 가능 |

<제품명> - 대용량 고효율 송전선 LSCC <적용 내용> - 국내외 PJT 수주연계 추진 |

| 5 | DC 525kV XLPE 초고압 케이블 시스템 개발 |

<연구결과> - DC 525kV XLPE 초고압 케이블 시스템 기술 개발 및 PQ 인증 확보 <기대효과> - DC 초고압케이블 최초 PQ인증 획득으로 영업 및 마케팅에 기여 |

<제품명> - DC 525kV 초고압 케이블 및 접속함 <적용 내용> - 해외 DC 525kV 및 320kV PJT 입찰/수주 연계 |

| 6 | 초급속 충전케이블 PKG 개발 | <연구결과> - 전기차 충전용 액체 냉각방식 충전케이블 개발 . 액체 냉각방식 적용을 통해, 300kW급 이상 초급속 충전을 위한 대전류 통전 충전케이블 개발 <기대효과> - 기존 충전케이블 대비 가볍고 유연하여 사용 편이성 개선 - 국내외 초급속 충전기 보급률 증가에 따른 적용 확대 - 초급속 충전기 국산화율 제고 |

<제품명> - 초급속 충전케이블 <적용 내용> - 국내외 초급속 충전기 적용 확대 추진 |

□ 일렉트릭사업부문

(1) 연구개발활동의 개요

당사는 스마트 전력 및 자동화 Total Solution Provider로서 기존 주력사업의 활성화와 전력,자동화 기술 융합의 산물인 스마트 에너지 분야에서도 글로벌 시장을 리드하기 위해 노력하고 있습니다. 특히 R&D 생산성 향상 체계 구축을 통해 R&D 사업 성과와 효율성을 극대화 하고 있으며 급속히 진행되고 있는 Digital Transformation에 선제적으로 대응하고 Smart Energy, Smart Factory 사업 등을 선도하기 위해 R&D 역량에 집중하고 있습니다.

(2) 연구개발담당 조직

1) R&D Campus

선진개발체계를 기반으로 AI, Cloud 등 Digital 기술을 결합한 플랫폼 Software 및 Service 산업분야 미래신성장 DNA를 확보하기 위하여 핵심 제품과 선행 기술개발 활동을 진행하고 있으며, 선진개발체계 구축을 통한 R&D Speed-up과 공통 기반기술 확보로 R&D 효율성 및 효과성 제고 활동도 지속 추진하고 있습니다.

| 구분 | 연구소 명칭 | 소재지 | 운영현황 | 비고 |

|---|---|---|---|---|

| R&D | R&D Campus | 안양 | ■ 디지털솔루션연구단 | - |

| ① S/W연구팀 | ||||

| ② 인프라Part | ||||

| ③철도신호연구팀 | ||||

| ■ 미래신성장/선행연구단 | ||||

| ① C2혁신팀 | ||||

| ② 미래신성장연구팀 | ||||

| ③ 미래신성장연구팀(연료전지Part) | ||||

| ④ 선행기술연구팀 | ||||

| ■ 생기/소재연구센터 | ||||

| ① 소재/기반기술연구팀 | ||||

| ② 제조지능화연구팀 | ||||

| ③ 제품디자인팀 | ||||

| ④ 기획Part | ||||

| ⑤ 제조지능화연구팀(사업기술지원Part(안양)) | ||||

| ■ 전력전자연구단 | ||||

| ① 전력전자연구팀 | ||||

| ② 차세대Grid솔루션연구팀 | ||||

| ■ 전력솔루션연구단 | ||||

| ① IED연구팀(안양Part) | ||||

| ② Global TF(안양Part) | ||||

| ■ 기술경영팀 | ||||

| ① 기술경영팀(지원혁신Part) | ||||

| ■ IP팀/IP기획 TFT | ||||

| ■ 자동화연)제품개발그룹 | ||||

| ■ 자동화연)시스템아키텍트그룹 | ||||

| 자동화연)H/W Platform Chapter | ||||

| 자동화연)Solution S/W Chapter | ||||

| 자동화연)Advanced Technical Chapter | ||||

| 자동화연)Embedded S/W Chapter | ||||

| 자동화연)Eng.& Operation Platform Chapter | ||||

| 자동화연)Solution Platform Chapter | ||||

| 자동화연)Network Architect Chapter | ||||

| 자동화연)Mechanical Chapter | ||||

| 자동화연)System Engineering Chapter | ||||

| 자동화연)연구전략팀 |

2) R&D Campus(청주)

LS ELECTRIC R&D Campus(청주)는 발전 단계에서부터 수용가에 이르기까지 송전/변전/배전 계통에 들어가는 Global 수준의 전력기기와 시스템에 대해 연구개발을 하고 있습니다. 단기적 사업성과를 위한 제품개발 뿐만 아니라, 지속 성장을 위한 핵심기술연구 및 신규개발 Item 발굴을 지속 추진하여 전력분야의 사업 성장에 기여하고 있습니다. 또한, 꾸준히 우수 인재를 확보하고 연구개발 역량을 강화하고 있으며, 효율적인 연구개발을 위하여 내부 지식의 활발한 공유 및 Open R&D 활동도 강화하고 있습니다..

| 구분 | 연구소명칭 | 소재지 | 운영현황 | 비고 |

|---|---|---|---|---|

| 국내 | R&D Campus(청주) | 충북(청주) | ■ 전력솔루션연구단 | - |

| ■ Smart배전연구팀 | ||||

| ■ Switchgear연구팀 | ||||

| ■ 송변전연구팀 | ||||

| ■ Global TF | ||||

| ■ IED연구팀 | ||||

| ■ 미래신성장연구팀(청주Part) | ||||

| ■ 선행기술연구팀(청주Part) | ||||

| ■ Asset Management연구팀 | ||||

| ■ 기술경영팀(청주Part) |

(3) 연구개발비용

연결기준으로 회사의 최근 연구개발 비용은 다음과 같습니다.

| (단위: 백만원) |

| 과 목 | 제49기 3분기 |

제48기 | 제47기 | 비 고 | |

|---|---|---|---|---|---|

| 연구개발비용 | 합 계 | 90,491 | 125,900 | 136,767 | 정부보조금 차감 전 지출총액임 |

| 판매비와 관리비 | 49,642 | 65,816 | 67,865 | - | |

| 제조경비 | 39,119 | 55,101 | 64,003 | - | |

| 개발비(무형자산) | 1,730 | 4,983 | 4,899 | - | |

| (정부보조금) | (114) | (66) | (64) | - | |

| 정부보조금 차감 후 연구개발비용 계 | 90,377 | 125,834 | 136,703 | ||

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

3.7% | 4.7% | 5.7% | - | |

(4) 연구개발실적

1) R&D Campus(안양)

| 사업부문 | 연구과제 | 연구개발성과 | 연구기관 |

|---|---|---|---|

| 전사공통 | 전사 공통기반기술 개발 | DT Infra 구축 | 자체개발 |

| SW, 통신, 신뢰성, 디자인 기반 기술 확보 | 자체개발 | ||

| 소프트웨어 개발 체계 고도화 | 자체개발 | ||

| 소프트웨어 플랫폼 개발 | 자체개발 | ||

| 소재 분석 및 공정 최적화 | 자체개발 | ||

| 공공기술 | 철도 인프라 | 자동열차운행 지상신호시스템 개발 | 자체개발 |

| 전력기기 /전력시스템 |

전력 공통 기술 개발 | 스마트팩토리 분석 기반 공정개선 | 자체개발 |

| 배전급 전력용 반도체 기술 개발 | 자체개발 | ||

| 소재기반기술 개발 | 자체개발 | ||

| 수소 연료전지 기술 개발 | 자체개발 | ||

| IED 위한 선행 기술개발 | 자체개발 | ||

| 기기 및 시스템 개발 | 초전도한류기 운영기술 개발 | 자체개발 | |

| 차세대 EMS 기술 개발 | 자체개발 | ||

| 수배전반 신제품 개발 | 자체개발 | ||

| Smart MV 운영 개발 | 자체개발 | ||

| 자동화 | INV 제품 및 기술 개발 | LVD개발 | 자체개발 |

| Drive 통신 전용화 개발 | 자체개발 | ||

| MVD 전용화 개발 | 자체개발 | ||

| PLC 제품 및 기술 개발 | Controller 핵심기술 개발 | 자체개발 | |

| HMI 제품 개발 | 자체개발 | ||

| 제어 알고리즘 기술 개발 | 자체개발 | ||

| 스마트 에너지 |

ESS /PCS 제품 개발 |

UPS 시스템 개발 | 자체개발 |

| ESS PCS 인증/개발 | 자체개발 | ||

| HVDC | 초고압 직류 송전 기술 개발 | HVDC 제어 시스템 개발 | 자체개발 |

| 밸브 셀계 기술 개발 | 자체개발 |

2) R&D Campus(청주)

| 사업부문 | 연구과제 | 연구개발성과 | 연구기관 |

|---|---|---|---|

| 전력 | 저압기기 개발 | MCCB 630AF 기술 개발 외 | 자체개발 |

| 고압기기 개발 | 미주시장 Conventioanl VCB 개발 외 | 자체개발 | |

| 개폐기기 개발 | 일본향 36kV Susol RMU 개발 외 | 자체개발 | |

| 계전기기 개발 | IED플랫폼 개발 외 | 자체개발 | |

| 배전반 개발 | 미주향 Conventional MV Panel Solution 개발 외 | 자체개발 | |

| 초고압 GIS 개발 | 초고압차단기 수명 신뢰성 평가 기반 기술개발 외 | 자체개발 | |

| 초고압 Tr 개발 | 지지구조물 강도 및 하우징 온도 해석자동화 PGM개발 외 | 자체개발 | |

| HVDC 개발 | P-STATCOM 제품개발 외 | 자체개발 | |

| 전력IT 개발 | 인천공항 수주 기술 엔지니어링 지원 외 | 자체개발 |

□ 엠트론사업부문

(1) 연구개발활동의 개요

당사의 R&D는 세계적 수준의 기술을 바탕으로 기계, 전자부품 등 세계일류제품 개발과 핵심기술, 지식재산권 확보 및 성장동력으로 신사업 발굴에 주력하고 있습니다. 특히 매년 중장기 R&D전략을 수립하여, 사업별 환경을 고려한 시장 차별화, 선도형 제품을 개발하고 있으며, 중국, 동남아, 남미 등 현지화 제품개발에 박차를 가하고 있습니다.

(2) 연구개발 담당조직

당사는 제품개발과 선행연구, 기술개발 등 R&D 활동을 유기적으로 연결하여 상품화 하기 위해 각 사업부별 연구개발 조직을 운영하고 있습니다.

각 사업(본)부 내 트랙터, 사출 및 전자부품연구소를 두어 신제품 개발 및 제품에 적용하기 위한 핵심요소 기술을 연구개발하고 있으며, 미래 성장에 필요한 선행연구를 지속하고 있습니다.

또한, 전사차원에서의 소프트웨어기술 선행연구, 자동화 연구개발을 수행하기 위한 부서인 기반기술연구팀을 별도로 두어 공정혁신을 담당하고 있습니다. 그리고 연구개발활동을 지원하는 조직으로 R&D 프로세스와 프로젝트를 관리하는 기술기획팀, 지식재산권 기획/관리하는 IP경영팀을 두어 R&D 경쟁력을 강화하고 있으며, 총 200여명의 인력으로 운용하고 있습니다.

(3) 연구개발비용

당사의 연구개발 관련 비용은 다음과 같습니다.

| (단위 : 백만원) |

| 과 목 | 2022년 | 2021년 | 2020년 | 비 고 |

|---|---|---|---|---|

| 연구개발비용 계(*1) | 23,099 | 28,831 | 30,515 | 정부보조금 차감전 지출총액 기준임 |

| (정부보조금) | - | - | - | - |

| 연구개발비/매출액 비율 [연구개발비용계/당기매출액*100] |

2.86% | 3.12% | 4.06% | - |

(*1) 연구개발비용 합계금액은 정부보조금 차감전 지출총액 기준으로 작성됨

(4) 연구개발실적

당사의 주요 연구개발 실적은 다음과 같습니다.

| 사업부문 | 주요 성과 | 내용 |

| 기계사업 | 유럽향 Compact Stage V 엔진적용 모델 출시 | - 유럽향 친환경 Stage V 엔진 적용 트랙터 출시 ('20.10월) |

| 북미향 Sub-Compact급 신모델 출시 | - 북미 Sub-Compact급 Line-up강화 및 작업성과 사용자 편의성을 개선한 신모델 트랙터 출시 ('20.3월) |

|

| 북미 Compact 자동변속 고사양 모델 출시 | - 북미 고객의 편의성 개선을 위해 자동변속 Servo-HST 기능 적용 트랙터 출시 ('20.3월) | |

| 국내 Utility급 트랙터 개발 | - 국내 60hp급 다양한 밭작업이 가능한 가변차축 적용 신제품 출시 ('20.3월) | |

| 북미 Compact 자동변속 모델 출시 | - 북미 고객의 편의성 개선을 위해 자동변속 HST 기능 적용 트랙터 출시 ('19.8월) | |

| 80~100hp 외장 고급화 및 마력 확장 | - 국내 Cabin 고급화 및 110hp급 이상 트랙터 요구에 대응한 트랙터 출시 ('19.7월) | |

| 북미 Sub-compact급 Field Cab 모델 개발 | - 북미 시장 판매확대를 위한 Field Cab 트랙터 모델 개발('21.12월) | |

| 국내 Utility급 트랙터 오토모드 개발 | - 국내 고객의 편의성 개선을 위해 자동변속이 가능하고, 작업 중 부하를 스스로 감지하고 변속하는 기능을 적용한 트랙터 출시 ('21년 상반기) |

|

| 인공지능 사출 시스템 개발 | - 인공지능 성형조건 도출 시스템 개발 판매('21. 3월~) | |

| - Client-Server 모델기반 인공지능 통합 스마트 사출시스템 개발완료 | ||

| WIZ-E PLUS 개발 | - WIZ-E PLUS 80~400톤 신규모델 설계완료 | |

| 발포성형용 코어백 장치 개발 | - Mucell 공법을 이용하는 발포성형기 구현을 위한 코어백 장치 개발 ('19. 1월~12월) | |

| - Mucell License 체결로 가소화 장치 자체 생산 | ||

| 소형 유압식 토글기 WIZ-TP 개발 | - WIZ-TP 90~380톤 신규 8개 모델 출시 (`20. 5월) | |

| - 신 디자인 및 기능개선 업그레이드('21.01월~06월) | ||

| 대형 신모델 개발(LSMW) | - 중국 로컬 업체 경쟁용 대형 신모델 Line-up ('18. 9월~'19. 8월) | |

| - Plus Model 1400~3200톤 (7모델) 신규 모델 출시 | ||

| 비구면 렌즈 전용기 개발 | - 전동식 280톤, 350톤 비구면 렌즈 전용기 개발 | |

| - 이중 사출방식 개발, PIGGI 타입 설계기술 응용 | ||

| - 전동식 라인업(400ED, 650ED, 850ED) 및 수주('21.07) | ||

| 차세대 전동식 사출기 개발(theONE-E) | - 하이사이클, 재현성 향상, 사용자 편의성 확대 적용 | |

| - 2022 korea pack 전시회 130톤 출품('22.6월) | ||

| 전동식 3색 사출기 개발(400톤) | - 생산성 향상 및 무인/자동화를 위한 3색 사출기 개발 | |

| - ES기계 제작 및 판매 완료('21.09월) | ||

| 대형기 회전판(TURN TABLE) 개발 | - 대형기 180도 회전 턴테이블 설계 및 제어기술 확보로 수입 의존도 및 원가 절감 | |

| - TURN TABLE 3종 개발 완료 및 판매 시작('21.09월) | ||

| 부품사업 | Tablet 외장 키보드 연결용 Pad 커넥터 개발 | - 5.5mm Pitch, 1.9mm Width, 2.7mm Height |

| - 1열 4핀, Dip Type SMT 구조 | ||

| Tablet 외장 키보드 연결용 Pad 커넥터 개발 | - 3.3mm Pitch, 2.2mm Width,1.84mm Height | |

| - 1열 4핀, Dip Type SMT 구조 | ||

| P0.3 Receptacle Hold Down 파손 강도 강화형 초소형 Robust Board to Board 커넥터 개발 |

- 0.3mm Pitch, 1.7mm Width, 0.6mm Height | |

| - Receptacle 최외곽 파손 방지를 위한 강도향상 Hold Down 구조 적용, 8A 고전류 대응 | ||

| P0.35 Receptacle 최외곽 파손강도 강화형 초소형 Robust Board to Board 커넥터 개발 |

- 0.35mm Pitch, 1.98mm Width, 0.8mm Height | |

| - Receptacle 최외곽 파손 방지를 위한 강도향상 Hold Down 구조 적용, 5A 고전류 대응 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, On-Board type | |

| - Shield 구조를 통한 차폐 성능 강화 Type 커넥터 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type | |

| - 프레스 구조를 통한 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, On-Board type | |

| - 사출 구조를 통한 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| Pad 커넥터 개발 | - 3.5mm Pitch, 2.2mm Width, 2.45mm Height, 6핀 | |

| - Tablet 과 Keyboard 연결용 커넥터 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type | |

| - 고속전송(USB 3.1), 고속충전(5A), Full-Shielding type | ||

| P0.35 홀드다운 4개소 분할 고전류 대응 초소형 Robust Board to Board 커넥터 개발 |

- 0.35mm Pitch, 1.7mm Width, 0.6mm Height | |

| - 실장강도 및 파손강도를 향상한 Robust type, Hold Down 4개소 분할을 통한 개소당 3A 고전류 대응 | ||

| P0.35 고전류 대응 가능한 초소형 Robust Board to Board 커넥터 개발 |

- 0.35mm Pitch, 1.5mm Width, 0.6mm Height | |

| - 실장강도 및 파손강도를 향상한 Robust type, Hold Down을 통한 5A 고전류 대응 | ||

| 고전류용 FFC 커넥터 개발 | - 0.5mm Pitch, 2.1mm Height, Signal 64Pin, Power 2Pin | |

| - 별도 고전류용 Pin을 설치하여 정격전류 7.5A 대응 | ||

| 모듈 연결용 커넥터 개발 | - 0.5mm Pitch, 2열, Height 2.45mm, 28Pin | |

| - 휴대폰 모듈과 Main Board 연결용 커넥터 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type, 양방향(Reversible) 체결, 고속전송(USB 3.1), 고속충전(5A) |

|

| - Variation 확대, 7.65mm Length, 11.4mm Width, 3.16mm total Height, 1.50mm SMT Height, Hybrid SMT |

||

| 방수 micro USB 커넥터 개발 | - micro USB 'B' Type 커넥터 호환 제품으로 규격 5Pin 외 2Pin 추가 | |

| - 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type | |

| - 프레스 구조 및 실링 일체화를 통한 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| Tablet 외장 키보드 연결용 Pad 커넥터 개발 | - 4.0mm Pitch, 2.7mm Width, 1.73mm Height | |

| - 1열 3핀, Dip Type SMT 구조, Pd 도금 적용 | ||

| 5G mmWave RF 커넥터 개발 | - 5G mmWave 초고주파 대응 가능한 RF B2B 커넥터 개발 | |

| 5G mmWave RF 커넥터 개발 | - 5G mmWave 초고주파 대응 RF B2B 커넥터이며, 고객 승인 완료 (10월) | |

| 5G 기지국용 고속전송 커넥터 개발 | - 5G 기지국용(Small Cell) 고속전송 38~228핀 대응 가능 커넥터 개발 완료 (12월) | |

| 차량용 AN 개발 | - 차량용 스마트키 내장 UWB 안테나 개발 중 | |

| - LGVS GM향 GEN12 개발 중(Telematics LTE 안테나) | ||

| - LGVS BMW향 X-Wave 개발 중(Telematics LTE 안테나) | ||

| - LGVS Honda향 MY23 양산 중(Telematics LTE 안테나) | ||

| - LGVS BMW향 TPM4G 양산 중(Telematics LTE 안테나) | ||

| - 일본 DENSO향 BLE 안테나 개발 중 | ||

| Wearable AN 개발 | - LGHA 사업부 가전기기 용 UWB 안테나 양산 중(4GHz, 6GHz) | |

| - 소형 단말 및 Mobile용 UWB 안테나 개발 중 (6.5GHz & 8GHz) | ||

| - 스마트 검침 & 안전 시스템용 LoRa 안테나 개발 완료 및 시범 운용 중 | ||

| 5G mm-Wave 안테나 | - 안테나 모듈 개발 중(안테나+Front End module) | |

| - 국책과제 `22년 개발 완료 및 5G AOP 제품 확보 (5G 활성화를 위한 미세공정 화합물 반도체 기반 mm-Wave 부품개발 및 검증환경 구축 사업) |

||

| - mmWave 안테나 모듈 설계 중 (안테나+RF 증폭 소자 결합) | ||

| - 저유전율/저손실 LCP FPCB 성능 검토 완료 (array 2*2 안테나 적용) | ||

| - 휴대폰 내장 소형 mmWave 안테나 개발 중 |

□ 아이앤디사업부문

연결회사의 사업부문 중 부동산개발사업부문은 사업의 특성상 연구개발활동에 해당사항이 없습니다.

가. 연구개발 활동의 개요

Superior Essex의 R&D는 축적된 세계적 수준의 기술을 바탕으로 정보/에너지 분야의 신제품 개발 및 성장동력으로서의 신사업 발굴에 힘쓰고 있습니다.

나. 연구개발 담당 조직

통신부문은 Product Development Center를 설립 운영하고 있으며, 재료 개발 / Process 개선 / 신제품 개발 등의 업무를 진행하고 있습니다.권선부문은 별도의 R&D Center는 설립되어 있지 않지만, 북미 및 유럽 사업조직 내에 자체 R&D 인력을 보유하고 있어 신제품 개발 등의 업무를 진행하고 있습니다.

다. 연구개발 비용

Superior Essex의 연구개발비용은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 2022년 | 2021년 | 2020년 |

|---|---|---|---|

| 연구개발비용계 | 4,755 | 5,009 | 4,890 |

| (정부보조금) | - | - | - |

| 연구개발비/매출액 비율 [연구개발비용계/당기매출액*100] |

0.16% | 0.15% | 0.22% |

7. 기타 참고사항

1. 지적재산권 보유 현황 및 환경관련 규제사항

□ 전선사업부문

가. 지적재산권 보유 현황

LS전선㈜은 영위하는 사업과 관련하여 공시 작성기준일 현재 아래와 같이 지적재산권을 보유하고 있습니다.

| (단위:건수) |

| 구분 | 특허 | 실용신안 | 디자인 | 상표 |

| 국내 | 612 | 1 | 19 | 168 |

| 해외 | 275 | - | - | 35 |

상기 권리들은 LS전선㈜가 영위하고 있는 전력케이블, 통신케이블, 산업용 특수케이블, 나동선 제품 등에 관한 것으로 현재 당사 제품에 적용되는 기술 뿐만 아니라 차세대 제품에 적용될 기술에 대한 보호 역할을 하고 있으며, 경쟁사를 견제하는 기능도 하고 있습니다.

이들은 각국 특허법 및 상표법 등에 근거하여 보호되고 있으며, 특허권의 존속기간은 출원일로부터 20년, 상표권은 등록일로부터 10년이며, 상표권은 갱신등록절차에 의해 존속기간을 연장할 수 있습니다.

나. 환경관련 규제사항

LS전선㈜은 법률에서 정하고 있는 각종 제품 환경규제와 사업장관리 환경규제를 철저하게 준수하고 있습니다. 또한 국내 전사업장에서 발생하는 '온실가스 배출량과 에너지 사용량'을 정부에 보고하고 이해관계자들에게 관련정보를 투명하게 제공하고 있습니다.

□ 일렉트릭사업부문

가. 중요한 재산적 권리 및 특허권등 무형자산의 취득 현황

| (기간: '22.01.01~'22.09.30) |

| 취득일 | 취득무형자산 | 내용 | 비고 |

|---|---|---|---|

| 2022-01-18 | 특허권 | 인버터의 자동 토크 부스트 장치 외 275건 | - |

| 2022-01-18 | 실용신안권 | 전자접촉기 및 이의 단자구조 외 2건 | - |

| 2022-01-18 | 디자인권 | 배선용차단기 온도감시장치 외 24건 | - |

| 2022-02-09 | 상표권 | Xmotion 등 1건 | - |

□ 엠트론사업부문

엘에스엠트론㈜은 사업과 관련하여 2022년 중 총 70건의 지식재산권을 신규 취득보유(등록일 기준) 하였으며, 상세내역은 아래와 같습니다.

| 종류 | No. | 발명의명칭 | 등록일 | 등록번호 | 출원일 |

| 특허 | 1 | 유압식 사출장치 | 2022/01/11 | P-2351619 | 2017/10/18 |

| 2 | 농작업차량 | 2022/01/14 | P-2353344 | 2017/06/30 | |

| 3 | 콤바인 | 2022/01/14 | P-2352998 | 2017/05/08 | |

| 4 | 농업용 작업차량의 주변기구 장착장치 | 2022/01/14 | P-2353001 | 2017/05/31 | |

| 5 | 농업용 작업차량의 후드 잠금장치 | 2022/01/14 | P-2352997 | 2017/11/30 | |

| 6 | 광 커넥터 | 2022/01/21 | P-2355876 | 2019/07/19 | |

| 7 | 농업용 작업차량의 변속장치용 슬리브 이동장치 | 2022/01/25 | P-2357298 | 2017/11/13 | |

| 8 | 농업용 작업차량의 프레임장치 | 2022/02/11 | P-2363695 | 2017/10/16 | |

| 9 | 농업용 작업차량의 프레임장치 | 2022/02/11 | P-2363692 | 2017/10/16 | |

| 10 | 사출장치 | 2022/02/17 | P-2365951 | 2018/01/29 | |

| 11 | 궤도 차량용 스프라켓 | 2022/02/17 | P-2366170 | 2017/12/07 | |

| 12 | 사출압 조절장치, 테스트장치, 및 테스트방법 | 2022/03/04 | P-2372589 | 2018/01/29 | |

| 13 | 유압사출성형기의 통합유압공급장치 | 2022/03/07 | P-2373228 | 2018/01/19 | |

| 14 | 카드 커넥터 | 2022/03/29 | P-2381981 | 2017/12/05 | |

| 15 | 커넥터 및 이를 구비한 전자기기 | 2022/04/15 | P-2388832 | 2015/12/03 | |

| 16 | 광커넥터 패키지 | 2022/04/20 | P-2390389 | 2017/10/16 | |

| 17 | 광커넥터 | 2022/04/26 | P-2392370 | 2017/10/16 | |

| 18 | 농업용 작업차량의 변속반응 조절장치 및 농업용 작업차량의 변속반응 조절방법 |

2022/05/03 | P-2395648 | 2018/01/08 | |

| 19 | 기판 커넥터용 컨택트 및 기판 커넥터 | 2022/05/03 | P-2395645 | 2015/11/03 | |

| 20 | 커넥터 | 2022/06/21 | P-2412993 | 2015/12/18 | |

| 21 | 사출장치 | 2022/06/24 | P-2414706 | 2018/05/17 | |

| 22 | 농업용 작업차량의 변속장치 | 2022/04/08 | ZL 201780022533.1 | 2018/10/08 | |

| 23 | 유압 트랜스미션 오일 냉각장치 | 2022/04/12 | 11300196 | 2019/06/04 | |

| 24 | 공기공급장치가 구비된 농작업차량 | 2022/05/24 | ZL201880003280.8 | 2019/02/22 | |

| 25 | 농업용 작업차량의 변속기 제어장치 및 농업용 작업차량의 변속기 제어방법 |

2022/06/17 | ZL 201980065462.2 | 2021/04/02 | |

| 26 | 플랫 케이블용 커넥터 | 2022/07/07 | P-2420030 | 2016/02/25 | |

| 27 | 플랫 케이블용 커넥터 | 2022/07/07 | P-2420029 | 2016/06/01 | |

| 28 | 플랫 케이블용 커넥터 | 2022/07/07 | P-2420028 | 2016/02/05 | |

| 29 | 복수의 사출성형기의 통합운전제어장치 및 이를 이용한 전력절감 운전방법 |

2022/07/13 | P-2422167 | 2018/03/13 | |

| 30 | 콤바인용 조작장치 | 2022/07/18 | P-2423471 | 2017/12/19 | |

| 31 | 농업용 작업차량 | 2022/07/22 | P-2426063 | 2018/04/30 | |

| 32 | 시트용 지지유닛 및 이를 구비한 농업용 작업차량 | 2022/07/22 | P-2426058 | 2018/07/09 | |

| 33 | 차량용 궤도장치 | 2022/07/22 | P-2426053 | 2018/04/24 | |

| 34 | 사출장치 | 2022/08/01 | P-2429140 | 2016/08/09 | |

| 35 | 사출 성형기의 형체장치 | 2022/08/10 | P-2432510 | 2016/12/26 | |

| 36 | 형체장치 | 2022/08/31 | P-2440159 | 2018/08/14 | |

| 37 | 농업용 작업차량의 배기가스 분산장치 | 2022/08/31 | P-2440166 | 2016/03/18 | |

| 38 | 클립 커넥터 | 2022/09/05 | P-2442194 | 2017/04/10 | |

| 39 | 결합 구조가 개선된 리셉터클 커넥터 | 2022/09/14 | P-2444784 | 2016/01/22 | |

| 40 | 리셉터클 커넥터 | 2022/09/19 | P-2446231 | 2018/01/29 | |

| 41 | 내열특성이 향상된 궤도 몸체고무용 탄성체 조성물 | 2022/09/22 | P-2447928 | 2018/03/14 | |

| 42 | 유압 트랜스미션 오일 냉각구조 | 2022/09/30 | P-2451346 | 2018/06/14 | |

| 43 | 농업용 작업차량 및 스마트키 장착방법 | 2022/09/30 | P-2451324 | 2018/03/28 | |

| 44 | 공기공급장치가 구비된 농작업차량 | 2022/07/12 | 11,384,752 | 2020/08/12 | |

| 45 | 링크기구를 이용한 일체형 정역회전 장치를 갖는 콤바인 | 2022/07/18 | P-33030 | 2017/07/24 | |

| 46 | 잔디 깎기 기계용 보조 바퀴 | 2022/07/19 | 11,388,859 | 2020/01/02 | |

| 47 | 차량용 안테나 장치 | 2022/08/10 | 3614495 | 2019/09/13 | |

| 48 | 유압 트랜스미션 조립체 | 2022/08/16 | 11,415,212 | 2020/11/12 | |

| 49 | 보통형 콤바인용 예취장치 및 보통형 콤바인 | 2022/08/16 | 33360 | 2017/12/22 | |

| 50 | 리셉터클 커넥터 | 2022/09/13 | ZL201880088289.3 | 2020/07/31 | |

| 디자인 | 1 | 커넥터 | 2022/01/11 | D-1146903 | 2021/03/22 |

| 2 | 커넥터 | 2022/01/11 | D-1146902 | 2021/03/22 | |

| 3 | 트랙터용 암레스트 | 2022/01/14 | D-1147351 | 2020/11/05 | |

| 4 | 트랙터용 암레스트 | 2022/01/14 | D-1147352 | 2020/11/05 | |

| 5 | 커넥터 | 2022/01/14 | D-1147358 | 2021/03/30 | |

| 6 | 커넥터 | 2022/01/14 | D-1147356 | 2021/03/30 | |

| 7 | 커넥터 | 2022/01/14 | D-1147355 | 2021/03/30 | |

| 8 | 커넥터 | 2022/01/14 | D-1147353 | 2021/03/30 | |

| 9 | 커넥터 | 2022/02/08 | D-1150692 | 2021/04/02 | |

| 10 | 커넥터 | 2022/02/08 | D-1150691 | 2021/04/02 | |

| 11 | 커넥터 | 2022/02/08 | D-1150689 | 2021/04/01 | |

| 12 | 커넥터 | 2022/02/08 | D-1150690 | 2021/04/01 | |

| 13 | 케이블고정용 브라켓 | 2022/02/22 | D-1152804 | 2021/03/30 | |

| 14 | Connector | 2022/01/18 | D941,246 | 2019/12/18 | |

| 15 | Connector | 2022/01/18 | D941,245 | 2019/12/18 | |

| 16 | 트랙터용 조작장치 | 2022/04/07 | D-1159179 | 2020/11/05 | |

| 17 | 트랙터용 루프 | 2022/05/03 | D-1162791 | 2021/06/21 | |

| 18 | 커넥터(플러그) | 2022/05/10 | D951203 | 2020/07/08 | |

| 19 | 트랙터용 캐빈 | 2022/07/22 | D-1174939 | 2021/06/21 | |

| 20 | 커넥터(리셉터클) | 2022/08/30 | D962,176 | 2020/07/08 |