|

|

kmh 대표이사 등의 확인(2022.11.14.) |

분 기 보 고 서

(제 33 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 09월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022 년 11 월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 한국콜마홀딩스 주식회사 |

| 대 표 이 사 : | 안병준 |

| 본 점 소 재 지 : | 세종시 전의면 덕고개길 12-11 |

| (전 화) 02-3459-5952 | |

| (홈페이지) http://www.kolmarholdings.co.kr | |

| 작 성 책 임 자 : | (직 책) 상무 (성 명) 원재성 |

| (전 화) 02-3459-5952 | |

【 대표이사 등의 확인 】

|

|

kmh 대표이사 등의 확인(2022.11.14.) |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | 0 | 0 | 1 | 1 |

| 비상장 | 10 | 2 | 0 | 12 | 2 |

| 합계 | 11 | 2 | 0 | 13 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

HK Innovers USA, Inc. | 신규설립 |

| (주)내츄럴스토리 | 지분취득 | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 '한국콜마홀딩스 주식회사'이고 영문명은 'KOLMAR KOREA HOLDINGS CO., LTD.'입니다.

다. 설립일자

당사는 1990년 5월 15일에 설립되었습니다. 또한 1996년 10월 24일에 코스닥 시장에 상장하였으며, 2002년 4월 9일에 유가증권시장에 상장되어 유가증권시장에서 매매가 개시되었습니다. 2012년 10월 1일 부로 인적분할하여, 2012년 10월 19일에 변경상장을 하였습니다.

라. 본점의 주소, 전화번호 및 홈페이지

(1) 주소 : 세종특별자치시 전의면 덕고개길 12-11

(2) 전화번호 : 02-3459-5952

(3) 홈페이지 : http://www.kolmarholdings.co.kr

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

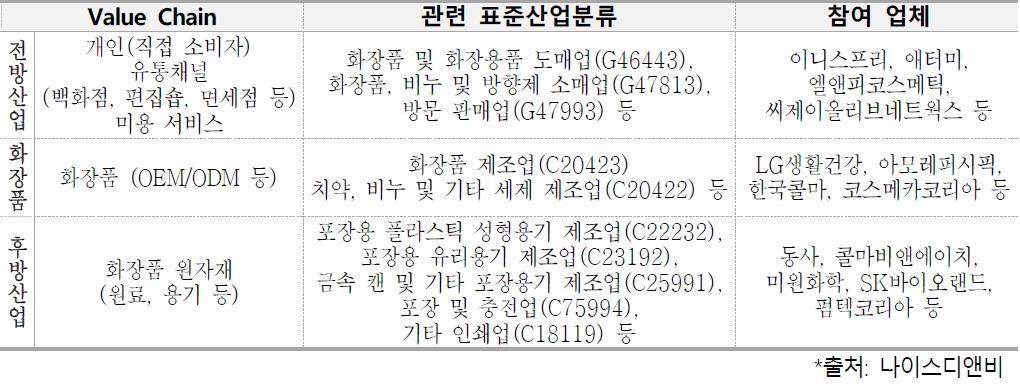

바. 주요사업의 내용

당사는 다른 회사의 주식을 소유함으로써 다른 회사를 지배하는 것을 주된 목적으로 하며, 콜마비앤에이치(주), 한국콜마(주), 에이치케이이노엔(주) 등으로 부터 받는 상표권사용수익, 관리용역수수료, 배당금 및 임대료 등이 주 수입원이 됩니다. 이에 따라 당사의 수익은 계열회사의 성장과 함께 증가하며, 이를 위해 당사는 지주회사로서 자회사의 기업가치 상승에 사업역량을 집중하고 있습니다.

당사와 그 종속기업이 영위하는 주요 사업부문은 아래와 같습니다.

[부문별 주요제품]

| 사업부문 | 주요제품 | 매출비중 (주1) |

| 지주사업 | 상표권사용수익, 관리용역수수료, 배당금 및 임대료 등 |

5.2% |

| 화장품 | 기초 및 색조 화장품 등 | 36.8% |

| 건강기능식품 | 건강기능식품 등 | 57.4% |

| 기타 | 의약품 등 | 0.6% |

주1) 최근사업연도말 연결대상 종속기업 기준입니다.

주2) 주요사업에 대한 자세한 내용은 본문의 'Ⅱ.사업의 내용'을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

- 해당사항 없습니다.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2002년 04월 09일 | - | - |

2. 회사의 연혁

가. 회사의 연혁

2018. 01. 한국콜마, 수출입안전관리우수업체(AEO) 인증 획득

2018. 01. 콜마스크, CGMP 적합업소 지정(식품의약품안전처)

2018. 01. 한국콜마, 한국콜마홀딩스, 콜마비앤에이치, KRX300 지수 종목 편입

2018. 04. 에이치케이이노엔(주) (구 씨제이헬스케어(주)) 인수

2018. 05. 2018 월드스타어워즈(WorldStar Awards) Health&Personal care /

Medical&Pharmaceutical 부문 위너(Winner) 수상(세계포장기구(WPO))

2018. 05. 윤동한 회장, 제50회 한국의 경영자상 수상(한국능률협회)

2018. 06. 2018 대한민국 일자리 으뜸기업 선정

2018. 07. 콜마비앤에이치, 중국법인(Yantai Kolmar Atomy Health Care

Food Co.,Ltd.) 설립

2018. 10. 한국콜마, 무석콜마 준공

2018. 11. 윤동한 회장, 제12회 EY최우수 기업가상 마스터상 수상 (EY한영)

2018. 12. 콜마비앤에이치, 제55회 무역의날 기념 5천만불 수출의 탑 수상

2018. 12. 2018 일자리창출 유공 정부포상 산업포장 수상 (고용노동부)

2019. 01. 콜마비앤에이치, 호주법인(KOLMAR BNH AUSTRALIA PTY

LTD) 설립

2019. 02. 2019 뉴시스 대한민국일자리대상 고용노동부장관상 수상 (뉴시스)

2019. 06. 콜마비앤에이치, '2019 코스닥 라이징스타' 4년 연속 선정

2019. 07. 한국콜마 종합기술원 준공

2019. 09. 콜마파마 인적자원개발 우수기관 인증 획득 (고용노동부)

2019. 10. 콜마스크, 제이준코스메틱 인천공장 흡수 합병

2019. 11. 에이치케이이노엔(주) (구 씨제이헬스케어(주)), 제33회 약의날

동탑산업훈장 수훈

2019. 12. 콜마비앤에이치, 포도블루베리추출혼합분말 기억력 개선

개별인정형 원료 승인

2019. 12. 콜마비앤에이치, '코스닥 150 거버넌스 지수' 편입

2019. 12. 한국콜마, ISO37001(부패방지경영시스템) 인증 획득

2020. 01. 국가공인시험기관 인정 획득 (한국인정기구(KOLAS))

2020. 02. 콜마비앤에이치, 음성 제 3 GMP 공장 준공

2020. 02. 씨제이헬스케어(주), 에이치케이이노엔(주)로 사명 변경

2020. 03. 콜마비앤에이치, 2019년도 코스닥시장 공시우수법인 선정

2020. 03. 티케이엠, 에이치케이바이오이노베이션으로 사명 변경

2020. 04. 씨케이엠(소멸법인)-에이치케이이노엔(존속법인) 합병

2020. 05. 콜마비앤에이치, 농림축산식품부 '녹색기술제품'환경인증 획득

2020. 06. IR52 장영실상 수상 (한국산업기술진흥협회)

2020. 06. 셀티브코리아(주) 신규 설립

2020. 07. 콜마비앤에이치, 중국법인(Jiangsu Kolmar Meibao Keji

Co.,Ltd.) 공장 준공

2020. 12. 콜마비앤에이치, 제57회 무역의 날 기념 1억불 수출의 탑 수상

2020. 12. 콜마비앤에이치, 철탑산업훈장 수상

2020. 12. (주)플래닛147, (주)에이치케이인텔렉트 신규 설립

2020. 12. 에이치케이이노엔, 대한민국 신성장 경영대상 국무총리 표창 수상

2020. 12. 한국콜마 제약사업부문(의약외품인 치약 사업 제외) 매각

2020. 12. 콜마파마(주) 매각

2021. 01. 콜마비앤에이치, 미숙여주주정추출분말 혈당 억제 개별인정형

원료 승인

2021. 05. 한국콜마홀딩스, 자율준수 프로그램 강화 선포식 개최

2021. 05. HK콜마그룹, 신규 CI (Corporate Identity) 선포

2021. 06. 콜마비앤에이치, TGA 인증 승인 (호주 식약처)

2021. 06. 한국콜마, 세계 3대 디자인 어워드 IEDA(International Design

Excellence Awards) Finalist 수상

2021. 06. 한국콜마, 직무발명보상 우수기업 재인증

2021. 07. 콜마비앤에이치, 본점 소재지 이전(대전광역시→세종특별자치시)

2021. 07. 한국콜마, 직무발명보상 우수기업 2회 연속 인증 획득

2021. 08. 콜마비앤에이치, 서울사무소 신사옥 준공

2021. 08. HK inno.N, 코스닥 상장

2021. 08. 한국콜마홀딩스, 한국콜마, 콜마비앤에이치, 유엔글로벌콤팩트(UNGC)

가입

2021. 09. 콜마비앤에이치, 세종2공장 준공

2021. 09. 한국콜마, 제4회 대한민국 회계대상 최우수상 수상

2021. 09. 한국콜마, 2021 월드클래스 300 프로젝트 유공자 포상

산업통상자원부장관상 수상

2021. 10. 콜마비앤에이치, 세종2공장 준공

2021. 10. HK inno.N, 유엔글로벌콤팩트(UNGC) 가입

2021. 11. 한국콜마, 제47회 국가품질경영대회 국가품질혁신상 대통령표창

수상

2021. 11. 한국콜마, 2021 특허기술상 세종대왕상 수상

2021. 12. 콜마비앤에이치, 제58회 무역의날 기념 2억불 수출의 탑 수상

2021. 12. 한국콜마홀딩스·한국콜마·콜마비앤에이치, 가족친화기업 인증 획득

2021. 12. 한국콜마홀딩스, 넥스트앤바이오 인수

2022. 01. 한국콜마홀딩스, 'KOLMAR' 글로벌 상표권 인수

2022. 04. 한국콜마, 화장품 패키징 전문기업 연우 인수 결정

2022. 05. 콜마비앤에이치 농업법인 조이바이오와 친환경 비료 개발 사업

추진 협약 체결

2022. 05. 한국콜마, 미백·주름개선 화장품 인체적용시험 및 미생물 분야 국가공인

시험기관 인정 획득 (한국인정기구)

2022. 05. HK inno.N, 2022년 남녀고용평등 우수기업 고용노동부 장관 표창

(고용노동부)

2022. 06. 미국법인 PTP, HK Kolmar USA로 법인명 변경

2022. 06 캐나다법인 CSR, HK Kolmar Canada로 법인명 변경

2022. 06. HK Innovers USA 신규 설립

2022. 06. 콜마비앤에이치, 건강기능식품 업계 최초 '녹색전문기업' 인증 획득

(농림축산식품부)

2022. 07. 한국콜마, 화장품 패키징 전문기업 연우 인수

2022. 07. 한국콜마홀딩스, 내츄럴스토리 인수

2022. 08. 콜마비앤에이치, ISO 45001 인증(음성ㆍ세종 사업장 안전보건경영

시스템) 획득

2022. 08. 콜마비앤에이치, FSSC 22000 인증(글로벌 식품안전 경영시스템) 획득

2022. 09. KB인베스트먼트와 '케이비 글로벌 플랫폼 펀드 2호' 공동 출자

2022. 09. 한국콜마홀딩스, 콜마 무궁화 역사문화관 개관

나. 회사의 본점소재지 및 그 변경

- 당사의 본점소재지는 세종시 전의면 덕고개길 12-11입니다.

최근 5년간 본점소재지의 변경 사항이 없습니다.

다. 경영진의 중요한 변동

최근 5사업연도 기간 중에 발생한 경영진의 중요한 변동은 다음과 같습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 03월 23일 | 정기주총 | - | 기타비상무이사 김현준 사외이사 김구철 사외이사 최찬오 |

- |

| 2019년 03월 22일 | 정기주총 | 사외이사 이민화 사외이사 남동국 |

- | 사외이사 김구철 사외이사 최찬오 대표이사 안병준 사내이사 조홍구 |

| 2020년 03월 27일 | 정기주총 | 사내이사 전강진 사외이사 오세인 상근감사 신정식 |

최대주주인 임원 윤상현 대표이사 김병묵 |

사외이사 이민화 사내이사 윤동한 상근감사 홍상완 |

| 2021년 03월 26일 | 정기주총 | 사내이사 정성호 | 기타비상무이사 김현준 사외이사 남동국 |

- |

| 2022년 03월 25일 | 정기주총 | 대표이사 안병준 사내이사 문병석 사외이사 강명수 비상근감사 김선완 |

사외이사 오세인 | 대표이사 김병묵 사내이사 전강진 사외이사 남동국 |

라. 최대주주의 변동

| 변동일 | 변동전 | 변동후 |

| 2019년 12월 24일 | 윤동한 외 9인 | 윤상현 외 9인 |

주) 변동전 최대주주의 특수관계인 윤상현이 2019년 12월 24일 수증을 통해 당사의 지분을 추가로 확보하여 최대주주로 변경됨.

마. 상호의 변경

- 해당사항 없습니다

바. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없습니다

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

1) 에이치케이이노엔(주) (구 씨제이헬스케어(주)) 인수

당사의 손자회사인 씨케이엠(주)는 2018년 중 에이치케이이노엔(주) (구 씨제이헬스케어(주))의 지분 100%를 인수하였습니다. 자세한 내용은 아래의 관련 공시들을 참조하시기 바랍니다.

| 보고서명 | 제출일자 |

| 주요사항보고서(타법인주식및출자증권양수결정) | 2018년 02월 20일 |

| 주요사항보고서(타법인주식및출자증권양도결정) | 2018년 04월 04일 |

| 합병등종료보고서(자산양수도) | 2018년 04월 04일 |

| 타법인주식및출자증권취득결정 | 2018년 04월 13일 |

| 유상증자결정(종속회사의주요경영사항) | 2018년 04월 13일 |

| 유상증자결정(종속회사의주요경영사항) | 2018년 04월 13일 |

| 타법인주식및출자증권취득결정(종속회사의주요경영사항) | 2018년 04월 13일 |

| 기타경영사항(자율공시)(종속회사의주요경영사항) | 2018년 04월 13일 |

| 합병등종료보고서(자산양수도) | 2018년 04월 23일 |

주1) 씨케이엠(주)는 에이치케이이노엔(주)에 흡수합병되어 소멸되었고, 에이치케이이노엔(주)는 당사의 손자회사가 되었습니다.

2) 자회사 씨엔아이개발(주)와의 소규모 합병

당사의 이사회는 2018년 5월 16일 당사의 100% 자회사인 씨엔아이개발(주)를 흡수합병할 것을 결의하고 소규모합병의 형태로 합병 절차를 진행하였습니다. 이에 따라 2018년 8월 1일부로 합병이 완료되었습니다.

본 합병을 통해 한국콜마홀딩스(주)는 존속회사로 남고 피합병법인인 씨엔아이개발(주)는 해산하였으며, 합병법인인 한국콜마홀딩스(주)가 본 합병에 있어 신주를 발행하지 않았으므로, 합병 완료 후 최대주주 변경은 없었습니다. 자세한 사항은 아래 공시를 확인하시기 바랍니다.

| 보고서명 | 제출일자 |

| 주요사항보고서(회사합병결정) | 2018년 5월 16일 |

| 합병등종료보고서(합병) | 2018년 8월 2일 |

3) 제3자배정 유상증자

당사의 이사회는 2018년 6월 29일 크릭홀딩스 유한회사를 인수인으로 하는 제3자 배정 유상증자를 결의하였습니다. 이를 통해 발행되는 신주는 상환전환우선주 1,116,071주, 전환우선주 446,428주이며 발행가액은 44,800원으로, 유상증자를 통해 마련한 재원은 69,999,955,200원 입니다.

당사는 최대주주로서 자회사의 재무구조 개선에 대한 책임이 있다고 판단한 바, 본 유상증자대금과 보유 현금 약 300억원을 활용하여 자회사인 한국콜마주식회사의 제3자배정 유상증자에 참여하였습니다. 자세한 사항은 아래 공시를 확인하시기 바랍니다.

| 보고서명 | 제출일자 |

| 주요사항보고서(유상증자결정) | 2018년 7월 13일 |

4) 에이치케이바이오이노베이션 (구 티케이엠) 인수

당사의 이사회는 2019년 6월 26일 바이오 의약품 제조 및 판매 회사인 에이치케이바이오이노베이션 (구 티케이엠 주식회사)에 대한 유상증자 참여를 결의하였습니다. 총 출자 금액은 20,000백만원 이며, 2019년 6월 27일 1차 유상증자를 통해 지분 11.7%(344,828주)를 취득한 후 2019년 7월 29일 2차 유상증자 참여를 통해 3,103,448주를 추가 취득하였고 그 결과 지분 57%(3,448,276주)를 보유하게 되었습니다.

각 유상증자신주의 효력발생일은 주금 납입일의 익일인 2019년 6월 28일과 7월 30일 입니다. 자세한 사항은 아래 공시를 확인하시기 바랍니다.

| 보고서명 | 제출일자 |

| 지주회사의자회사편입 | 2019년 7월 30일 |

5) 제이케이엠 주식회사 인수 및 합병

당사의 자회사인 콜마스크주식회사의 이사회는 2019년 7월 29일 제이준코스메틱(주)가 보유한 자회사 제이케이엠 주식회사의 주식 100%(100,000주) 인수를 결의하고 이와 관련한 주식매매계약을 체결하였습니다. (총 출자금액 32,000백만원) 이후, 8월 22일, 지분 100%를 취득하고 10월 31일을 기일로 하여 콜마스크주식회사가 제이케이엠 주식회사를 흡수합병하였습니다. 자세한 사항은 아래 공시를 확인하시기 바랍니다.

| 보고서명 | 제출일자 |

| 타법인주식및출자증권취득결정 | 2019년 7월 29일 |

| 기타경영사항 | 2019년 11월 14일 |

6) 한국콜마 제약사업부문(의약외품인 치약 사업 제외) 매각

2020년 5월 27일 한국콜마 주식회사 이사회는 한국콜마 별도 제약사업부문(의약외품인 치약 사업 제외)을 재무구조 개선 및 그룹 사업구조 재편을 통한 핵심역량 집중화 목적으로 양도하기로 결의하였습니다.

최초 결의한 양도가액은 336,334,000,000원이며, 이후 2020년 11월 3일 이사회 결의를 통해 양도가액은 301,131,333,778원으로 변경되었습니다. 2020년 12월 28일 양도대금 301,131,333,778원의 지급(수령)이 완료되어 본 거래가 종료되었습니다. 본 인수에 대한 자세한 사항은 아래의 관련 전자공시를 참조하시기 바랍니다.

| 보고서명 | 제출일자 |

| 주요사항보고서(영업양도결정) | 2020년 05월 27일 |

| [정정] 주요사항보고서(영업양도결정) | 2020년 07월 03일 |

| [정정] 주요사항보고서(영업양도결정) | 2020년 08월 26일 |

| [정정] 주요사항보고서(영업양도결정) | 2020년 09월 08일 |

| [정정] 주요사항보고서(영업양도결정) | 2020년 11월 03일 |

| 합병등종료보고서 (영업양수도) | 2020년 12월 28일 |

7) 콜마파마 주식회사 양도

2020년 5월 27일 당사 이사회는 재무구조 개선 및 그룹 사업구조 재편을 통한 핵심역량 집중화 목적으로 자회사인 콜마파마(주)를 양도하기로 결의하였습니다.

최초 결의한 양도가액은 176,159,140,850원이며 이후 2020년 11월 3일 이사회 결의를 통해 양도가액은 150,580,803,321원으로 변경되었고, 최종 양도가액은 149,299,493,404원입니다.

이와 관련하여 매각대상 자산 및 부채는 별도 및 연결재무상태표상 매각예정자산 및 부채로 표시하였고, 매각대상 회사의 손익은 연결포괄손익계산서상 중단영업손익으로 표시하였습니다. 본건은 2020년 12월 28일 거래가 종결되었으며, 자세한 내용은 아래의 관련 공시를 참조하시기 바랍니다.

| 보고서명 | 제출일자 |

| 주요사항보고서(타법인주식및출자증권양도결정) | 2020년 05월 27일 |

| [정정] 주요사항보고서(타법인주식및출자증권양도결정) | 2020년 11월 03일 |

| [정정] 주요사항보고서(타법인주식및출자증권양도결정) | 2020년 07월 10일 |

| 합병등종료보고서 (자산양수도) | 2020년 12월 28일 |

| 지주회사의 자회사 탈퇴 | 2020년 12월 28일 |

8) 제3자 배정 유상증자

2021년 4월 21일 당사의 자회사인 한국콜마 주식회사 이사회는 당사의 손자회사인에이치케이이노엔 주식회사의 제3자 배정 유상증자에 참여하기로 결의하였습니다. 취득주식수는 934,579주이며 취득금액은 49,999,976,500원입니다. 자세한 내용은 아래의 관련 공시를 참조하시기 바랍니다.

| 보고서명 | 제출일자 |

|---|---|

| 타법인주식및출자증권취득결정 | 2021년 04월 21일 |

9) 에이치케이이노엔 주식회사 코스닥 시장 상장

2021년 8월 9일 당사의 손자회사인 에이치케이이노엔 주식회사가 코스닥 시장에 상장하였습니다. 상장 및 공모에 관한 자세한 내용은 아래의 관련 공시를 참조하시기바랍니다.

| 보고서명 | 제출일자 |

|---|---|

| 증권발행실적보고서 | 2021년 08월 03일 |

10) 주식회사 넥스트앤바이오 인수

당사의 이사회는 2021년 12월 14일 의학 및 약학연구개발 회사인 주식회사 넥스트앤바이오의 주식 인수를 결의하고 이와 관련한 주식매매계약을 체결하였습니다.

본 계약을 통해 소유비율은 기존 3.8%(572주)에서 36.4%p(5,522주) 증가한 40.2%(6,094주)가 되었으며 총 출자금액은 기존 1,012백만원에서 8,343백만원 증가한 9,355백만원이 되었습니다. 자세한 사항은 아래 공시를 확인하시기 바랍니다.

| 보고서명 | 제출일자 |

| 지주회사의자회사편입 | 2021년 12월 28일 |

11) 주식회사 연우 인수

2022년 4월 13일 당사의 자회사인 한국콜마 주식회사 이사회는 본업인 화장품사업의 Value Chain 확대 및 시너지 창출을 위해 이사회 결의를 통해 (주)연우의 최대주주 기중현 및 특수관계인으로부터 발행주식총수의 55.0%를 281,389백만원에 양수하는 주식매매계약의 체결을 결정했습니다. 본 주식양수절차는 2022년 7월 1일 정상종료되었으며, 자세한 내용은 아래의 관련 공시를 참조하시기 바랍니다.

| 보고서명 | 제출일자 |

|---|---|

| 주요사항보고서(타법인주식및출자증권양수결정) | 2022년 04월 13일 |

| [정정] 주요사항보고서(타법인주식및출자증권양수결정) | 2022년 05월 04일 |

| [정정] 주요사항보고서(타법인주식및출자증권양수결정) | 2022년 06월 14일 |

| [정정] 주요사항보고서(타법인주식및출자증권양수결정) | 2022년 06월 22일 |

| [정정] 주요사항보고서(타법인주식및출자증권양수결정) | 2022년 06월 27일 |

| 합병등종료보고서 (자산양수도) | 2022년 07월 01일 |

12) 주식회사 내츄럴스토리 인수

당사의 이사회는 2022년 6월 29일 화장품 제조 및 판매 회사인 주식회사 내츄럴스토리의 주식 인수를 결의하고 이와 관련한 주식매매계약을 체결하고 지분 100%를 인수하였습니다. 본건은 2022년 7월 1일 거래가 종결되었으며, 자세한 내용은 아래의 관련 공시를 참조하시기 바랍니다.

| 보고서명 | 제출일자 |

|---|---|

| 지주회사의자회사편입 | 2022년 07월 01일 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 33기 (당분기말) |

32기 (2021년말) |

31기 (2020년말) |

30기 (2019년말) |

29기 (2018년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 18,576,719 | 18,576,719 | 18,576,719 | 17,938,966 | 17,938,966 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 9,288,359,500 | 9,288,359,500 | 9,288,359,500 | 8,969,483,000 | 8,969,483,000 | |

| 우선주 | 발행주식총수(주2) | 1,116,071 | 1,116,071 | 1,116,071 | 1,562,499 | 1,562,499 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금(주1) | - | - | - | 223,214,000 | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 9,288,359,500 | 9,288,359,500 |

9,288,359,500 |

9,192,697,000 | 8,969,483,000 |

주1) 당사는 2018년 6월 29일 제3자배정 유상증자를 결정하고, 이후 2018년 7월 20일과 7월 21일 각각 상환전환우선주 1,116,071주와 전환우선주 446,428주를 발행하였으나, 회계기준상 이를 부채로 인식하여 자본금 변동사항에는 포함하지 않았습니다. 이후 2019년 1월 21일자로 전환우선주의 최종 전환가액 및 전환으로 발행할 주식 수가 확정되어 전환우선주 446,428주 전액 자본계정으로 대체되었습니다.

주2) 현재까지 감소한 우선주 주식의 총수는 2020년 중 전환우선주 446,428주가 보통주 637,753주로 전환되며 감소한 것입니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | 보통주 및 우선주 모두 포함 | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 38,060,491 | 1,562,499 | 39,622,990 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 19,483,772 | 446,428 | 19,930,200 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | 19,483,772 | 446,428 | 19,930,200 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 18,576,719 | 1,116,071 | 19,692,790 | - | |

| Ⅴ. 자기주식수 | 97,500 | - | 97,500 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 18,479,219 | 1,116,071 | 19,595,290 | - | |

주1) 현재까지 감소한 보통주 주식의 총수는 2012년 10월 1일 회사분할에 따라 감소한 것이며, 현재까지 감소한 우선주 주식의 총수는 2020년 중 전환우선주 446,428주가 보통주 637,753주로 전환되며 감소한 것입니다.

주2) 자기주식수는 2012년 10월 1일 회사분할에 따라 분할전 보유중인 자기주식 300,000주가 분할되면서 배정받은 수량입니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 97,500 | 0 | 0 | 0 | 97,500 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 97,500 | 0 | 0 | 0 | 97,500 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 97,500 | 0 | 0 | 0 | 97,500 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 종류주식(RCPS) 발행현황

| (단위 : 원) |

| 발행일자 | 2018년 07월 20일 | |||

| 주당 발행가액(액면가액) | 44,800 | 500 | ||

| 발행총액(발행주식수) | 49,999,980,800 | 1,116,071 | ||

| 현재 잔액(현재 주식수) | 49,999,980,800 | 1,116,071 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2028년 07월 20일 | ||

| 이익배당에 관한 사항 | 참가적, 누적적 우선배당률: 액면금액의 2% |

|||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 주주 | ||

| 상환조건 | - 발행일로부터 5년이 경과한 후 언제든지 상환청구 가능 - 상환시 발행금액의 연 2%복리 가산(기지급한 배당금 차감) - 조기상환조건 : 본 건 RCPS 발행일로부터 2년이 되는 날 및 그로부터 매 6개월이 경과한 날 마다 조기상환 청구 가능 |

|||

| 상환방법 | 현금 상환 | |||

| 상환기간 | 2023년 07월 20일 ~ 2028년 07월 20일 | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1) 발행일로부터 1년후부터 보통주 전환 청구 가능 2) 전환가격의 조정 (1) 합병, 분할, 분할합병, 자본의 감소, 주식분할 및 병합 등에 의하여 전환가액의 조정이 필요한 경우에는 당해 사유 발생 직전에 본건 RCPS가 전액 보통주식으로 전환되었더라면 본건 RCPS 주주가 가질 수 있었던 보통주식수에 따른 가치 또는 그 이상을 보장하는 방법으로 전환가액을 조정한다. 본 목에 따른 전환가격의 조정일은 합병, 분할 등의 기준일로 한다. (2) (1)과 별도로, 본건 RCPS의 발행일로부터 만기일 이전까지 본건 RCPS의 발행일 이후 매 3개월마다 보통주식의 주가에 따라 전환가격을 조정한다. 각 조정일의 전일을 기산일로 산정한 산술평균가격{(1개월 가중산술평균 주가+ 1주일 가중산술평균 주가+ 최근일 가중산술평균 주가)/3}과 최근일 가중산술평균 주가 중 높은 가격이 그 이전의 전환가격보다 낮을 경우 그 가격을 전환가격으로 하향조정한다(전환가격의 원단위 미만은 절상함. 의심의 여지를 피하기 위하여 명확하면, 주가가 오르더라도 전환가격을 상향조정하지 아니함). 단, 새로운 전환가격은 발행당시의 전환가격(조정일 전에 신주의 할인발행 등 또는 감자 등의 사유로 전환가격을 이미 조정한 경우에는 이를 감안하여 산정한가격)의 70% 이상으로 한다. |

|||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2019년 07월 20일 ~ 2028년 07월 20일 | |||

| 전환으로 발행할 주식의 종류 |

보통주 | |||

| 전환으로 발행할 주식수 |

1,594,387 | |||

| 의결권에 관한 사항 | 해당없음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- 상기 '상환에 관한 사항'의 주당 상환가액은 아래 산식에 의해 계산될 예정입니다. 1주당 상환금액 = [본건 RCPS의 1주당 인수가격 + 1주당 인수가격에 대한 주금납입일로부터 상환기일까지 연 2%의 복리이자] - [본건 RCPS 주주가 본건 RCPS와 관련하여 발행인으로부터 이미 지급받은 배당금 총액 / 본건 RCPS의 주식수] - 2019년 1월 22일, 해당 주식의 전환가격은 시가 변동에 의해 기존발행가액인 35,119원에서 31,360원으로 조정되었습니다. 이에 따라 전환으로 발행할 주식 수도 1,594,387주로 변경되었습니다. 전환가격이 31,360원으로 조정됨에 따라, 전환가액이 발행 당시의 전환가격(44,800원)의 70%가 되어 더 이상 조정되지 않습니다. |

|||

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사의 최근 정관 개정일은 2022년 3월 25일이며, 정관의 개정은 당사 홈페이지 개편에 따른 신규 홈페이지 주소 반영과 서면투표제도 폐지 및 전자투표제도 도입에 대한 내용을 반영하고 있습니다.

[제1호 의안 : 정관 일부 변경의 건]

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|

[제 4 조] 공고방법 회사의 공고는 회사의 인터넷 홈페이지(http://www.kolmar.co.kr)에 게재한다. 다만, 전산장애 또는 그 밖의 부득이한 사유로 회사의 인터넷 홈페이지에 공고를 할 수 없을 때에는 서울시에서 발행하는 일간 한국경제신문에 게재한다. |

[제 4 조] 공고방법 회사의 공고는 회사의 인터넷 홈페이지(http://www.kolmarholdings.co.kr)에 게재한다. 다만, 전산장애 또는 그밖의 부득이한 사유로 회사의 인터넷홈페이지에 공고를 할 수 없을 때에는 서울시에서 발행하는 일간 한국경제신문에 게재한다. |

당사 홈페이지 개편에 따른 신규 홈페이지 주소 정관 반영 |

| [제 27 조의 2] 서면에 의한 의결권의 행사 ① 주주는 총회에 출석하지 아니하고서면에 의하여 의결권을 행사할 수 있다. ② 회사는 제1항의 경우 총회의 소집통지서에 주주의 의결권 행사에 필요한 서면과 참고자료를 첨부하여야 한다. ③ 서면에 의하여 의결권을 행사하고자 하는 주주는 제2항의 서면에 필요한 사항을 기재하여, 회일의 전일까지 회사에 제출하여야 한다. |

[제27조의 2]전자적 방법에 의한 의결권의 행사 ① 주주는 총회에 출석하지 아니하고전자적방법으로 의결권을 행사할 수 있다. ② 회사는 주주총회의 소집통지를 할때에 주주가 본 조 제1항에 따른 방법으로 의결권을 행사할 수 있다는 내용을 관계 법령에서 정하는 바에 따라 통지하여야 한다. ③ 주주는 주주 확인절차 등 관계 법령에서 정하는 바에 따라 의결권을 행사하여야 한다. 이 경우 회사는 의결권행사에 필요한 양식과 참고자료를 주주에게 전자적 방법으로 제공하여야 한다. ④ 회사는 의결권행사에 관한 전자적기록을 총회가 끝난 날부터 3개월간 본점에 갖추어 두어 열람하게 하고 총회가 끝난 날부터 5년간 보존하여야 한다. |

서면투표제도 폐지 및 전자투표제도 도입 |

|

부 칙 [제 4 조] 시행일 이 정관은 2021년 3월 26일부터 시행한다. |

부 칙 [제 4 조] 시행일 이 정관은 2022년 3월 25일부터 시행한다. |

|

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 27일 | 제30기 정기주주총회 |

1. 사업목적 '식료품 및 식료품 원 부자재 제조 및 판매업', |

1. 사업목적 추가 |

| 2021년 03월 26일 | 제31기 정기주주총회 | 1. 상법 개정에 따라 결산기말이 아닌 날로 기준일을 정할 수 있게 됨에 따라 관련 내용 반영 2. 분기배당제도에 대한 내용 신설 3. 이사회 내 사외이사후보추천위원회 및 기타 경영상 필요한 위원회 설치 |

1. 상법 등 관련 법령 개정내용 반영 |

| 2022년 03월 25일 | 제32기 정기주주총회 | 1. 당사 홈페이지 개편에 따른 신규 홈페이지 주소 정관 반영 2. 서면투표제도 폐지 및 전자투표제도 도입 |

1. 당사 홈페이지 개편에 따른 신규 홈페이지 주소 반영과 서면투표제도 폐지 및 전자투표제도 도입 |

II. 사업의 내용

아래에 기술된 장래에 관한 사항은 정기보고서 제출일 현재 당사의 판단에 따른 것이며 기재 내용이 당사 리스크의 전부는 아닙니다.

1. 사업의 개요

당사는 '독점규제 및 공정거래에 관한 법률'상 지주회사로서 다른 회사의 주식을 소유함으로써 다른 회사를 지배하는 것을 주된 목적으로 하며, 주요 종속회사 및 자회사로는 콜마비앤에이치(주) 및 한국콜마(주)가 있습니다. 당사는 콜마비앤에이치(주),한국콜마(주), 에이치케이이노엔(주) 등으로 부터 받는 상표권사용수익, 관리용역수수료, 배당금 및 임대료 등이 주 수입원이 됩니다. 이에 따라 당사의 수익은 계열회사의 성장과 함께 증가하며, 이를 위해 당사는 지주회사로서 자회사의 기업가치 상승에사업역량을 집중하고 있습니다.

당사의 연결 종속회사 및 주요 자회사는 각각 건강기능식품, 화장품 및 의약품의 연구개발 및 제조를 주요 사업으로 영위하고 있으며, 각 주요 사업부문별 현황은 아래와 같습니다.

| 사업부문 | 회사명 | 주요제품 |

| 화장품 | 한국콜마(주) (주)에치엔지 콜마스크(주) (주)플래닛147 HK Innovers USA, Inc. (주)내츄럴스토리 |

기초 및 색조 화장품 등 |

| 제약 | 에이치케이이노엔(주) 에이치케이바이오이노베이션(주) (주)에이치케이인텔렉트 |

혈액 및 체액대용제, 고혈압 치료제, 위식도역류질환 치료제, 고지혈증치료제, 혈중영양분 공급제 등 |

| 건강기능식품 | 콜마비앤에이치(주) Jiangsu Kolmar Meibao Keji Co.,Ltd Kolmar Bnh Australia Pty., Ltd 근오농림(주) 셀티브코리아(주) |

건강기능식품 등 |

| 기타 | Seokoh Canada, Inc. | 부동산 임대 등 |

1) 화장품 사업

당사는 화장품 업계 최초로 국내에 ODM 방식을 정착시키고 시장을 선도하는 기업으로서 과감하고 지속적인 투자와 기술개발로 업계 선두 지위를 유지하고 있습니다.

ODM 방식은 Original Development & Design Manufacturing 의 약자로 당사에서 직접 처방을 연구 개발하여 해당 기술을 소유한 상태에서 거래처의 주문에 의해 납품되는 방식으로 당사 화장품 부문 매출의 95% 이상이 이에 해당됩니다.

해당 사업부문은 R&D 및 품질관리(Quality Control) 능력과 생산대응능력 등을 통해 안정적인 사업 경쟁력을 유지하고 있습니다.

2) 건강기능식품 사업

건강기능식품의 종류가 다양해지고 주변에서 쉽게 접할 수 있기 때문에 관심을 갖는사람들이 많아지고 있으며, 이에 따라 건강기능식품을 제조하고 있는 업체와 품목 수가 증가하고 있는 추세입니다.

당사의 건강기능식품 사업부문은 소재 연구개발 전문기업으로 건강기능식품 원료를개발하여 면역기능개선, 다이어트, 장건강개선 등 다양한 제품의 건강기능식품을 ODM/OEM 방식으로 생산하여 판매하고 있습니다.

건강기능식품 중 주력제품은 면역기능개선 건강기능식품입니다. 한국원자력연구원으로부터 이전 받은 면역기능 개선 '건강기능식품 제조기술'을 바탕으로 2006년 식품의약품안전처로부터 당귀 등 혼합추출물을 개별인정형 건강기능식품 원료로 승인받았으며, 동 소재를 이용하여 생산한 건강기능식품은 2020년 개별인정형 건강기능식품 생산실적 1위를 차지하는 등 안정적인 사업 경쟁력을 유지하고 있습니다.

3) 제약 사업

당사의 자회사인 에이치케이이노엔이 담당하고 있는 제약부문은 1984년 제약 사업을 시작한 이래, 2006년 한일약품을 인수하여 전문의약품 포트폴리오를 강화해 왔습니다. 2014년 4월, 급변하는 제약산업 환경에 빠르게 대응하고 R&D 역량을 강화하기 위해 씨제이제일제당㈜에서 물적분할하여 법인을 설립하였으며 순환, 당뇨, 항암, 신장질환 치료제 등의 전문의약품(ETC)과 원료의약품(API)제품 분야에서 국내 대표 제약사로 확고히 입지를 굳혀왔습니다. 2018년 4월 당사는 에이치케이이노엔을 인수하였으며, 인수 이후 의약품 및 다방면의 사업에서 시너지를 내고 있습니다.

4) HB&B사업

당사의 자회사인 에이치케이이노엔의 주요사업부문 중 하나인 HB&B사업부는 1988년 홍삼원 판매로 음료 사업을 시작하여 당사 대표 품목인 컨디션(1992년), 헛개수(2010년) 등을 출시하면서 성장을 지속하고 있습니다. 이와 더불어 당사는 2020년 상반기 HB&B 사업 부분을 확대하기 위해 건강기능식품 시장과 더마 코스메틱 시장에 신규 진출했으며 탈모·두피케어 시장에도 진출했습니다. 2020년 하반기에는 자사 건강브랜드 온라인 쇼핑몰 '뉴틴몰' 오픈을 통해 제품 판로를 확대했으며, 2022년에도 '컨디션스틱', '아이세럼스틱', '코어핏다이어트' 등 지속적인 신제품 출시를 통해 사업을 확장해 나가고 있습니다.

5) 패키징 사업

당사의 자회사인 주식회사 연우는 화장품 포장용기 판매 및 수출입, 화장품 용기 및 디스펜스 제조를 주사업으로 영위하고 있습니다. 2022년 3분기말 기준 주요 제품의 매출 구성은 전체 매출 1,828억 중 펌프형 용기 1,383억(75.6%), 튜브형 용기 287억(15.7%), 견본용 용기 133억(7.3%) 이며, 주요 고객사는 아모레퍼시픽과 LG생활건강이 매출의 상당 부분을 점유하고 있습니다. 또한, 2016년 중국 상해에 위치한 판매법인과 후저우에 위치한 생산법인 설립을 통해 생산거점을 확보하는 등 안정적인 사업 확장을 해나가고 있습니다.

2. 주요 제품 및 서비스

◆ 한국콜마홀딩스 주식회사

가. 주요 제품, 서비스 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 구체적용도 | 매출액 | 비중(%) |

| 지주사업 | 상표권수익 | 상표권사용료 | 5,005 | 17.99 |

| 용역수익 | 관리용역수수료 | 6,930 | 24.90 | |

| 배당수익 | 배당금 수익 | 7,632 | 27.42 | |

| 연수원 운영수익 | 연수원 운영수익 | 253 | 0.91 | |

| 전산용역수익 | 전산용역수익 | 1,598 | 5.74 | |

| 소 계 | 21,418 | 76.96 | ||

| 임대사업 | 임대수익 | 임대료 | 6,412 | 23.04 |

| 소 계 | 6,412 | 23.04 | ||

| 합 계 | 27,830 | 100.00 | ||

나. 주요 제품 등의 가격변동추이

당사는 지주회사로, 2022년 09월 30일 현재 해당사항 없습니다.

◆ 콜마비앤에이치(주) 및 연결대상 종속회사

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 구체적용도 | 주요거래처 | 매출액 | 비중(%) |

|---|---|---|---|---|---|---|

| 식품 | 제품 및 상품 | 건강기능식품 | 면역기능개선 등 | 애터미㈜, 이마트, 유한양행 등 | 277,563 | 63.2 |

| 화장품 | 제품 및 상품 | 화장품 | 세안 및 보습, 피부화장 | 애터미㈜ 등 | 148,309 | 33.8 |

| 소재 | 화장품 원료 등 | 444 | 0.1 | |||

| 기타 | 의약외품 등 | 치약, 손소독제 등 | 치아건강, 위생 및 청결 | 10,123 | 2.3 | |

| 임대 / 기타 | 2,886 | 0.6 | ||||

| 합 계 | 439,325 | 100.0 | ||||

주) 연결기준으로 작성되었습니다.

나. 주요 제품 등의 가격변동 현황

당사는 건강기능식품 및 화장품을 수탁생산하는 기업으로 생산품목이 매우 다양합니다. 또한, 원부자재를 매입하는 형태에 따라 판매가격의 변화가 심하여 개별 품목의 가격비교가 어렵습니다. 따라서 해당기간의 매출금액을 매출수량으로 나눈 단순 평균가격으로 산정하고 있습니다.

2022년 3분기 식품 부문의 평균 판매가격은 전년대비 5.1% 감소하였으며, 화장품 부문의 평균 판매가격은 전년대비 6.2% 감소하였습니다.

◆ 한국콜마(주) 및 연결대상 종속회사

가. 주요 제품 등의 현황

| (단위 : 백만원 ) |

| 사업부문 | 매출유형 | 품목 | 구체적용도 | 주요 상표 등 | 매출액 | 비중(%) |

|---|---|---|---|---|---|---|

| 화장품 | 제품 및 상품 | 기초 | 세안, 보습 | 애터미, 카버코리아, 지피클럽 동국제약, 고운세상코스메틱 등 |

539,212 | 38.89 |

| 색조 | 피부화장 | 179,737 | 12.96 | |||

| 패키징 (주1) |

제품 및 상품 | 펌프형 용기 | 화장품 포장재 | 엘지생활건강, 아모레퍼시픽 등 | 41,455 | 2.99 |

| 튜브형 용기 | 화장품 포장재 | 7,940 | 0.57 | |||

| 견본품 | 화장품 포장재 | 3,860 | 0.28 | |||

| 기타 | 화장품 포장재 | 726 | 0.05 | |||

| 제약 | 제품 및 상품 | 기초수액 | 혈액 및 체액대용제 | 케이캡, 헤르벤, 로바젯 등 | 562,092 | 40.54 |

| 케이캡 | 위식도역류질환 치료제(P-CAB) | |||||

| 로바젯 | 고지혈증 치료제 | |||||

| 영양수액 | 혈중 영양분 공급제 | |||||

| 식품 | 제품 및 상품 | 컨디션 외 | 건강기능식품 | 컨디션, 헛개수 등 | 63,168 | 4.56 |

| 연결조정 | (11,523) | (0.83) | ||||

| 합계 | 1,386,667 | 100.00 | ||||

주1) 패키징 사업부문의 경우 2022년 중 연결대상 종속기업으로 편입되었으며, 매출액은 편입 이후인 2022년 7월 1일부터 2022년 9월 30일까지의 매출액입니다.

나. 주요 제품 등의 가격변동추이

- 한국콜마

당사는 기초화장품 및 색조화장품 등을 수탁생산하는 기업으로 생산품목이 매우 다양합니다. 또한, 부재료를 매입하는 형태에 따라 판매가격의 변화가 심하여 개별 품목의 가격비교가 어렵습니다. 따라서 매출금액을 매출수량으로 나눈 단순평균가격으로 산정하고 있음을 참고바랍니다.

2022년 3분기 화장품의 평균판매가격은 2,745원으로 전년대비 약 4.6% 감소하였습니다.

| 연도 | 2022년 3분기 | 2021년 | 2020년 | 2019년 |

|---|---|---|---|---|

| 평균판매가격 | 2,745원 | 2,878원 | 2,244원 | 3,200원 |

※해당 평균판매가격은 매출금액을 매출수량으로 나눈 단순평균가격이므로, 해당 판매가격의 등락과 수익성의 등락은 차이가 발생할 수 있습니다.

- 에이치케이이노엔

|

(단위: 원) |

|

사업부문 |

품목 |

제9기 3분기 | 제8기 | 제7기 |

| 전문 의약품 |

케이캡정 50mg | 1,300 | 1,300 | 1,300 |

| 비바코정 20mg | 685 | 686 | 686 | |

| 헤르벤주 50mg | 3,540 | 3,638 | 3,638 | |

| 발사원 160mg | 934 | 937 | 937 | |

| 루키오정 10mg | 772 | 772 | 772 | |

|

HB&B |

컨디션 | 1,018 | 1,148 | 1,167 |

| 헛개수 | 524 | 548 | 534 |

(주1) 전문의약품 사업부문의 품목별 가격은 제7기는 2020년 12월 보험약가 기준, 제8기는 2021년 12월 보험약가 기준, 제9기 3분기는 2022년 10월 보험약가를 기준으로 작성하였습니다.

(주2) HB&B 사업부문의 품목별 가격은 각 대상기간의 매출액을 매출수량으로 나눈 평균값으로 작성하였으며, 제9기 3분기 기준 컨디션은 컨디션 환 및 스틱 제품을 모두 포함하였습니다.

(주3) 전문의약품 품목들의 주요 가격변동 원인으로 2022년 1월 "실거래가 약가인하"가 있었습니다.

- 연우

| (단위 : 원) |

|

품 목 |

2022년 (제29기 3분기) |

2021년 (제28기) |

2020년 (제27기) |

|

|---|---|---|---|---|

|

펌프류 |

내수 |

589.10 | 646.14 | 573.50 |

|

수출 |

653.88 | 641.93 | 684.67 | |

|

튜브류 |

내수 |

416.30 | 394.36 | 408.91 |

|

수출 |

720.80 | 772.47 | 674.43 | |

|

견본품류 |

내수 |

307.08 | 319.43 | 308.88 |

|

수출 |

368.41 | 295.78 | 349.26 | |

주1) 산출기준 : 총매출액 / 판매량

주2) 당사가 영위하는 화장품 용기산업은 제품의 라이프사이클이 짧고 단납기 형태로 주문이 이루어집니다. 따라서 매년 평균 단가 산출시 적용된 판매제품은 서로 상이한 제품군으로서 단가의 연속성을 갖지 않습니다.

3. 원재료 및 생산설비

3-1. 주요 원재료 등의 현황

◆ 한국콜마홀딩스주식회사

당사는 지주회사로, 2022년 09월 30일 현재 해당사항 없습니다.

◆ 콜마비앤에이치(주) 및 연결대상 종속회사

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 구체적용도 | 매입액 | 비중(%) |

|---|---|---|---|---|---|

| 식품 | 원료 | 약재류 外 | 건강기능식품 주원료 | 126,508 | 85.4 |

| 자재 | 사면롤 外 | 제품포장용 자재 | 21,202 | 14.3 | |

| 소 계 | 147,710 | 99.7 | |||

| 화장품 | 원료 | 소재원료 外 | 화장품 부원료 | 313 | 0.2 |

| 자재 | 설명서 外 | 화장품 부자재 | 90 | 0.1 | |

| 소 계 | 403 | 0.3 | |||

| 합 계 | 148,113 | 100.0 | |||

나. 주요 원재료 등의 가격변동추이

| (단위 : 원/kg당) |

| 사업부문 | 품 목 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|---|

| 식품 | 약재류(당귀 外) | 17,067 | 17,067 | 17,067 |

| 유산균혼합분말 | 477,692 | 470,173 | 470,000 | |

| 화장품 | Hydrolite6O | 55,000 | 52,875 | 54,601 |

| HGSC Complex(ET) | 73,500 | 73,500 | 73,500 |

당사는 원재료 가격변동에 따른 위험을 해소하기 위하여 자회사인 농업회사법인 근오농림 주식회사와의 계약재배 형태로 원재료를 조달하고 있습니다. 이러한 계약재배를 통하여 원재료를 조달하게 되면서 당사는 적절한 물량 조달과 단가 안정화가 가능해졌으며, 농가 또한 안정적인 매출처를 확보할 수 있게 됨에 따라 호혜적인 관계를 유지하고 있습니다.

◆ 한국콜마(주) 및 연결대상 종속회사

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 구체적용도 | 매입액 | 비중(%) | 비고 |

|---|---|---|---|---|---|---|

| 화장품 | 원료 | 글리세린 등 | 보습제 외 | 164,194 | 24.34 | 주식회사 동양에프티, (주)케이에스펄 |

| 자재 | 토너 용기, 캡 등 | 포장재 외 | 187,628 | 27.82 | 펌텍코리아㈜, DYP | |

| 소계 | 351,822 | 52.16 | - | |||

| 패키징 (주1) |

원료 | 레진 | 펌프,튜브 사출 | 1,417 | 0.21 | 에이앤피상사 |

| 자재 | 볼,스프링,가스켓등 | 펌프,튜브 내장재 | 2,198 | 0.33 | 삼성메카닉스,영광특수고무 | |

| 소계 | 3,615 | 0.54 | - | |||

| 제약 | 원료 | 테고프라잔 등 | 케이캡정 원료 외 | 70,313 | 10.42 | 중국 Sinolite |

| 상품 | 슈가논정 5mg 등 | 의약품 완제품 외 | 195,776 | 29.02 | 한국엠에스디 | |

| 자재 | 프리필드시린지 등 | 에포카인주 주사기 외 | 21,373 | 3.17 | 벡톤디킨슨코리아 | |

| 소계 | 287,462 | 42.61 | - | |||

| 식품 | 원료 | 미배아발효추출물에스 등 | 컨디션 원료 외 | 3,033 | 0.45 | 중국 Shanghai cantin |

| 상품 | 컨디션환스틱 등 | 컨디션환 외 | 26,025 | 3.86 | 동원시스템즈 | |

| 자재 | 헛개수500ml PET 등 | 헛개수 PET병 외 | 2,583 | 0.38 | 금비 | |

| 소계 | 31,641 | 4.69 | - | |||

| 합계 | 674,540 | 100.00 | - | |||

주1) 주식회사 연우의 경우 2022년 중 연결대상 종속기업으로 편입되었으며, 2022년 매입액은 편입 이후인 2022년 7월 1일부터 2022년 9월 30일까지의 매입액입니다.

나. 주요 원재료 등의 가격변동추이

| (단위 : 원/ Kg당) |

| 사업부문 | 품 목 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|---|

| 화장품 | GLYCERINE | 1,918 | 3,793 | 1,290 |

| Univar - Dow Corning 9045 005374CH | 68,686 | 46,764 | 42,065 | |

| 제약 | 테고프라잔 | 6,828,723 | 5,416,572 | 7,545,963 |

| 프리필드시린지 | 568 | 525 | 525 | |

| 식품 | 컨디션파워 100ml 병 | 73 | 68 | 69 |

| 미배아발효추출물에스 | 15,000 | 15,000 | 15,000 | |

| 패키징 |

사출용레진 류 (kg/원) |

2,523 | 2,173 | 1,938 |

|

펌프용 볼,스프링 류 (EA/원) |

10 | 9 | 9 |

3-2. 생산 및 설비에 관한 사항

◆ 한국콜마홀딩스주식회사

가. 생산설비의 현황 등

당사는 서울시 서초구에 위치한 사무소에서 임대사업 및 연구개발활동을 수행하고 있습니다.

[주요 사업장 현황]

| 지역 | 사업소 | 주요 사업 | 소재지 |

| 국내 | 서울 | 부동산임대업, 연구개발서비스업 | 서울특별시 서초구 헌릉로8길 61 |

당사의 시설 및 설비는 토지, 건물 및 구축물, 기계장치, 건설중인자산 등이 있으며, 2022년 09월 30일 현재 장부가액은 291억원으로 전년말 대비 127억원 감소하였습니다.

[생산설비 현황]

| (단위: 백만원) |

| 구분 | 기초장부금액 | 당기증가 | 당기감소 | 감가상각비 | 대체 | 기말장부금액 |

| 토지 | 13,062 | 24 | - | - | (5,112) | 7,974 |

| 건물 | 22,646 | 136 | - | (370) | (8,057) | 14,355 |

| 구축물 | 185 | - | - | (10) | - | 175 |

| 차량운반구 | 84 | 12 | (2) | (14) | - | 80 |

| 공구와기구 | 2,053 | 614 | (29) | (470) | 1,719 | 3,887 |

| 비품(주1) | 2,999 | 20 | - | (605) | 22 | 2,436 |

| 건설중인자산 | 776 | 1,345 | - | - | (1,960) | 161 |

| 합계 | 41,805 | 2,151 | (31) | (1,469) | (13,388) | 29,068 |

주1) 관련 정부보조금을 차감한 장부금액입니다.

나. 생산능력 및 생산능력의 산출근거

- 한국콜마홀딩스 주식회사는 지주회사로 해당사항 없습니다.

다. 생산 실적 및 가동율

- 한국콜마홀딩스 주식회사는 지주회사로 해당사항 없습니다.

◆ 콜마비앤에이치(주) 및 연결대상 종속회사

가. 생산설비의 현황 등

당사는 세종시 전의면과 충북 음성군, 서울 서초구 등에서 건강기능식품 및 화장품 소재의 생산, 영업, 관리 및 연구개발활동을 수행하고 있으며, 중국(Jiangsu, Shandong)과 호주(시드니) 등 총 3개의 해외 사업장에서 건강기능식품의 생산 및 유통을 담당하고 있습니다.

(1) 주요 사업장 현황

| 지역 | 사업소 | 주요 사업 | 소재지(주소) |

|---|---|---|---|

| 국내 | 세종 | 건강기능식품 및 화장품 소재 생산, 연구개발, 영업 등 |

세종특별자치시 전의면 산단길 22-15 세종특별자치시 전의면 의당전의로 908 세종특별자치시 전의면 미래산단로 77 |

| 서울 | 건강기능식품 영업, 마케팅 연구개발 등 |

서울특별시 서초구 사임당로 18 서울특별시 서초구 헌릉로8길 61 |

|

| 음성 | 건강기능식품 생산, 연구개발 | 충북 음성군 대소면 대풍산단 1길 8 | |

| 제천 | 스마트팜 농작물 연구개발 및 재배 | 충청북도 제천시 바이오밸리1로 75 | |

| 여주 | 농작물 재배 및 수매관리 등 | 경기도 여주시 영릉로 312 | |

| 해외 | 중국 강소 |

보건식품 및 영양식품 제조 등 | East side of No.4Rd, Dafeng economic development zone, Yancheng City, Jiangsu Province, China |

| 중국 산동 |

보건식품 및 영양식품 제조 등 | 3rd floor, No. 2, No. 16, Hai Lan Road, Hi Tech Industrial Development Zone, Yantai City, Shandong Province, China |

|

| 호주 시드니 |

건강기능식품 유통 등 | '30', 1 TALAVERA ROAD, MACQUARIE PARK NSW 2113 |

(2) 생산설비 현황

| (단위 : 천원) |

| 구분 | 기초 | 취득 | 대체 | 처분 | 감가상각비 | 기타 (환율변동차이) |

당분기말 |

|---|---|---|---|---|---|---|---|

| 토지 | 35,631,766 | 1,281,464 | 493,424 | (465,371) | - | - | 36,941,283 |

| 건물 | 94,009,986 | 315,842 | 1,223,281 | - | (2,153,950) | 1,616,482 | 95,011,641 |

| 구축물 | 2,353,897 | 637,500 | - | (73,303) | - | 2,918,094 | |

| 기계장치 | 34,895,804 | 2,047,345 | 962,621 | (40,800) | (3,552,455) | 467,070 | 34,779,585 |

| 차량운반구 | 280,392 | 18,858 | - | - | (68,265) | 7,286 | 238,271 |

| 기타의유형자산 | 9,093,712 | 1,846,114 | 158,993 | - | (1,399,357) | 40,297 | 9,739,759 |

| 건설중인자산 | 1,169,350 | 35,730,447 | (1,646,148) | (548,318) | 16,690 | 34,722,021 | |

| 합계 | 177,434,908 | 41,877,570 | 1,192,170 | (1,054,489) | (7,247,329) | 2,147,825 | 214,350,654 |

주) 연결기준으로 작성되었습니다.

나. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| 사업부문 | 품목(단위) | 사업소 | 2022년 3분기 | 2021년 | 2020년 |

| 식품 | 식품 완제품(set) | 세종공장 | 3,865,080 | 5,174,220 | 5,174,200 |

| 고형제 정제 등(천 개) | 음성공장 | 1,126,859 | 1,299,740 | 1,255,261 | |

| 식품 완제품(set) | 에치엔지 | 2,347,920 | 4,130,400 | 2,516,800 | |

| 화장품 | 화장품 완제품(개) | 에치엔지 | 62,358,939 | 91,636,428 | 91,636,428 |

※ 생산능력은 주요 제품의 연결 기준입니다.

(2) 생산능력 산출근거

1) 산출방법 등

① 산출기준 : 품목 및 제형별 일일생산량 기준

② 산출방법 : 일일생산량 × 작업일수(월 20일기준)

2) 평균가동시간 : 1일 8시간, 1월 월별 작업일수, 1년 12개월 가동기준

다. 생산실적 및 가동률

(1) 생산실적

| 사업부문 | 품목(단위) | 사업소 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 식품 | 식품 완제품(set) | 세종공장 | 2,768,001 | 4,817,585 | 3,961,808 |

| 고형제 정제 등(천 개) | 음성공장 | 1,059,837 | 1,660,912 | 1,442,428 | |

| 식품 완제품(set) | 에치엔지 | 2,275,243 | 3,679,009 | 2,831,765 | |

| 화장품 | 화장품 완제품(개) | 에치엔지 | 49,102,418 | 70,051,359 | 60,391,000 |

※ 생산실적은 주요 제품의 연결 기준입니다.

(2) 당해 사업연도의 가동률

| 사업부문 | 품목(단위) | 사업소 | 생산능력 | 생산실적 | 평균가동율(%) |

|---|---|---|---|---|---|

| 식품 | 식품 완제품(set) | 세종공장 | 3,865,080 | 2,768,001 | 71.6 |

| 고형제 정제 등(천 개) | 음성공장 | 1,126,859 | 1,059,837 | 94.1 | |

| 식품 완제품(set) | 에치엔지 | 2,347,920 | 2,275,243 | 96.9 | |

| 화장품 | 화장품 완제품(개) | 에치엔지 | 62,358,939 | 49,102,418 | 78.7 |

※ 가동률은 주요 제품의 생산능력 대비 생산실적으로 산출하였습니다.

◆ 한국콜마(주) 및 연결대상 종속회사

가. 생산설비의 현황 등

당사는 세종특별자치시(세종,전의, 전동), 경기도 부천시, 서울시 서초구(종합기술원), 에이치케이이노엔(구, 씨제이헬스케어)(오송,이천,대소공장), 연우(인천) 등 국내 9개 사업장 및 중국(북경, 무석, 상해, 후저우), 미국, 캐나다, 베트남 등 해외 7개 법인에서 생산, 영업, 관리 및 연구개발활동을 수행하고 있습니다.

[주요 사업장 현황]

| 지역 | 사업소 | 주요 사업 | 소재지 |

|---|---|---|---|

| 국내 | 세종 | 화장품 기초/색조 | 세종특별자치시 전의면 산단길 22-17 |

| 전의 | 화장품 기초 | 세종특별자치시 전의면 덕고개길 12-11 | |

| 전동 | 화장품 기초/색조 | 세종특별자치시 전동면 노장공단길 23 | |

| 부천 | 화장품 색조 | 경기 부천시 원미구 평천로 850번길 157 | |

| 서울 | 화장품 연구개발, 영업 등 | 서울특별시 서초구 헌릉로8길 61 | |

| 이천 | 제약 생산, 연구개발 | 경기도 이천시 마장면 덕평로 811 | |

| 오송 | 제약 생산 | 충청북도 청주시 흥덕구 오송읍 오송생명2로 239 | |

| 대소 | 제약 생산 | 충청북도 음성군 대소면 대소산단로 20 | |

| 인천 | 화장품 용기 | 인천광역시 서구 가좌로 84번길 13 | |

| 해외 | 중국 북경 | 화장품 생산, 연구개발, 영업 등 | No.8, Yanqi West 1st, Economic Development Zone, Huairou, Beijing, China |

| 중국 무석 | 화장품 생산, 연구개발, 영업 등 | No.95 Xmei Road, Xinwu District, Wuxi, Jiangsu, China | |

| 중국 상해 | 화장품 용기 | No.1439 Wuzhong Rd., Ste. 907, Bldg-A, Rhine-Hongjing, Minhang Dist., Shanghai, China |

|

| 중국 후저우 | 화장품 용기 | No. 30 Chuangqiang Road, Daixi District, Wuxing Economic Development Zone, Huzhou, Zhejiang Province, China | |

| 미국 | 화장품 생산, 연구개발, 영업 등 | 102 Life Science Drive, Olyphant, Pennsylvania | |

| 캐나다 | 화장품 생산, 연구개발, 영업 등 | 149 Victoria St, Barrie, ON L4N 2J6, Canada | |

| 베트남 | 음료 및 건강기능식품 유통 등 | Unit 0921, Level 9, CJ Building, 2bis-4-6 Le Thanh Ton, Ben Nghe Ward, Dist.1. HCMC, Viet Nam |

※ 당사의 시설 및 설비는 토지, 건물 및 구축물, 기계장치, 건설중인자산 등이 있으며, 2022년 9월 30일 현재 장부가액은 6,431억원으로 전년말 대비 197,594백만원 증가하였습니다.

[생산설비 현황]

| (단위 : 백만원) |

| 구분 | 기초 장부금액 | 당기증가 | 당기감소 | 감가상각비 | 대체(주2) | 사업결합으로 인한 취득 | 기타 | 기말 장부금액 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 77,848 | 1,122 | - | - | - | 63,555 | 485 | 143,010 |

| 건물(주1) | 208,324 | 213 | - | (8,655) | 2,225 | 65,876 | 5,217 | 273,200 |

| 구축물(주1) | 31,888 | 198 | - | (1,975) | 637 | 1,103 | 1,659 | 33,510 |

| 기계장치(주1) | 74,017 | 1,672 | (17) | (12,601) | 3,838 | 37,185 | 2,985 | 107,079 |

| 차량운반구(주1) | 778 | 305 | (40) | (222) | - | 351 | 37 | 1,209 |

| 기타의유형자산(주1) | 20,183 | 2,629 | (4) | (8,661) | 728 | 19,055 | 486 | 34,416 |

| 건설중인자산(주1) | 32,485 | 22,135 | - | - | (7,442) | 2,324 | 1,191 | 50,693 |

| 합계 | 445,523 | 28,274 | (61) | (32,114) | (14) | 189,449 | 12,060 | 643,117 |

※ 연결 기준으로 작성되었습니다.

주1) 정부보조금을 차감한 잔액입니다.

주2) 대체합계액 중 11,861천원은 연구개발비로, (25,900)천원은 부가세대급금으로 대체되었습니다.

나. 생산능력 및 생산능력의 산출근거

1) 생산능력

| (단위 : 천개) |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 화장품 | 기초, 색조, 의약외품(주1) |

한국콜마주식회사 | 279,764 | 373,018 | 354,624 |

| Kolmar Cosmetics (Beijing) Co.,Ltd. | 55,500 | 74,000 | 74,000 | ||

| Kolmar Cosmetics (Wuxi) Co.,Ltd. | 162,000 | 216,000 | 216,000 | ||

| HK Kolmar USA, LLC.(주2) | 51,000 | 68,000 | 68,000 | ||

| HK Kolmar Canada, Inc.(주2) | 71,593 | 67,574 | 63,824 |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 | ||

|---|---|---|---|---|---|---|---|

| 제약 | 의약품 | 에이치케이이노엔㈜ (주3) |

오송 | 완제의약품(단위 : 백만정) | 525 | 700 | 700 |

| 수액(단위 : 백만Bag) | 41 | 55 | - | ||||

| 대소 | 수액(단위 : 백만Bag) | 37 | 50 | 50 | |||

| API(단위 : Ton) | 32 | 43 | 43 | ||||

| 이천(단위 : 백만Syringe) | 3 | 4 | 4 | ||||

| (단위 : 천개) |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 패키징 | 펌프류 | 주식회사 연우(주4) | 158,211 | - | - |

| 튜브류 | 33,600 | - | - | ||

| 견본용 | 48,162 | - | - |

※ 연결 기준으로 작성되었습니다.

※ 2020년 12월 28일 한국콜마 별도 제약 사업부문 매각이 완료되어 공시작성기준일 현재 집계에서 제외되어 있습니다.

주1) 2020년 8월 과거 제약 부문에 속해 있던 의약외품 치약 품목이 화장품 부문으로 이관되었습니다.

주2) 당기 중 CSR Cosmetics solutions, Inc.에서 HK Kolmar Canada, Inc.로, 상호

Process Technologies and Packaging, LLC. 가 HK Kolmar USA, LLC.로 사명이

변경되었습니다.

주3) 에이치케이이노엔(주)의 경우 사업소마다 생산 단위가 달라 별도 표기하였습니다.

주4) 주식회사 연우의 경우 2022년 중 연결대상 종속기업으로 편입되었으며, 2022년 생산능력은 편입 이후인 2022년 7월 1일부터 2022년 9월 30일까지의 생산능력입니다.

2) 생산능력의 산출근거

- 한국콜마

A. 산출방법 등

① 산출기준

- 주요 사용 생산설비의 기본능력을 기준

- 3조 2교대 운영

② 산출방법

- 설비능력 × 연작업일수(월 22일기준)

③ 평균가동시간

- 1일 : 8시간, 1월 : 월별 작업일수, 1년 : 12개월 가동기준

- 에이치케이이노엔(주1)

A. 산출방법 등

① 산출기준(전 공정 제조하는 제품을 산출기준에 반영함, 위탁공장 제품 제외) - 오송공장 : 내용고형제, 수액제 생산량 기준

- 이천공장 : 생물학적 주사제 충전기 공정 가동율 기준

- 대소공장 : 수액, API 연간 생산량 기준

② 산출방법

- 오송공장

·내형고형제 : 타정기 설비(캡슐충전기)×일작업시간(8HR)×작업일수(년)

= 700백만정

·수액제 : 충전설비×일작업시간(19HR)×작업일수(년) = 54.9백만 Bag

- 이천공장 : 충전기 설비×일작업시간(8HR)×작업일수(년) = 400만Syringe

- 대소공장

·수액 : 일생산량 198,581Bag/日(포장기준)×연간 가동일수 250日/年

= 49.6백만 Bag

·API : 완제 의약품 28.3Ton/年, 원료 의약품 15.7Ton/年

주1) 에이치케이이노엔(주)의 경우 생산능력의 산출근거가 사업소마다 상이하여 별도로 표기하였습니다.

- 연우

A. 산출방법 등

① 산출기준

- 주요 사용 생산설비의 기본능력을 기준

- 2교대 운영

② 산출방법

- 설비능력 × 연작업일수(월 22일기준)

③ 평균가동시간

- 1일 : 8시간, 1월 : 월별 작업일수, 1년 : 12개월 가동기준

다. 생산실적 및 가동률

1) 생산실적

| (단위 : 천개) |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 화장품 | 기초, 색조, 의약외품(주1) |

한국콜마주식회사 | 240,000 | 293,023 | 270,253 |

| Kolmar Cosmetics (Beijing) Co.,Ltd. | 5,029 | 11,148 | 12,842 | ||

| Kolmar Cosmetics (Wuxi) Co.,Ltd. | 45,852 | 69,171 | 38,979 | ||

| HK Kolmar USA, LLC. | 11,384 | 20,742 | 20,321 | ||

| HK Kolmar Canada, Inc. | 35,466 | 48,436 | 36,367 |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 | ||

|---|---|---|---|---|---|---|---|

| 제약 | 의약품 | 에이치케이이노엔㈜ (주2) |

오송 | 완제의약품(단위 : 백만정) | 603 | 688 | 762 |

| 수액(단위 : 백만Bag) | 6 | 3 | - | ||||

| 대소 | 수액(단위 : 백만Bag) | 37 | 53 | 49 | |||

| API(단위 : Ton) | 18 | 17 | 23 | ||||

| 이천(단위 : 백만Syringe) | 3 | 4 | 4 | ||||

| (단위 : 천개) |

| 사업부문 | 품목 | 사업소 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|---|---|

| 패키징 | 펌프류 | 주식회사 연우(주3) | 62,956 | - | - |

| 튜브류 | 16,127 | - | - | ||

| 견본용 | 12,188 | - | - |

※ 연결 기준으로 작성되었습니다.

※ 2020년 12월 28일 한국콜마 별도 제약 사업부문 매각이 완료되어 공시작성기준일 현재 집계에서 제외되어 있습니다.

주1) 2020년 8월 과거 제약 부문에 속해 있던 의약외품 치약 품목이 화장품 부문으로 이관되었습니다.

주2) 에이치케이이노엔(주)의 경우 생산 단위가 달라 별도 표기하였습니다.

주3) 주식회사 연우의 경우 2022년 중 연결대상 종속기업으로 편입되었으며, 2022년 생산능력은 편입 이후인 2022년 7월 1일부터 2022년 9월 30일까지의 생산능력입니다.

2) 당해 사업연도의 가동률

| (단위 : 천개) |

| 사업소(사업부문) | 생산가능수량 | 생산수량 | 평균가동률(%) | |

|---|---|---|---|---|

| 화장품 | 한국콜마주식회사 | 279,764 | 240,000 | 85.8 |

| Kolmar Cosmetics (Beijing) Co.,Ltd. | 55,500 | 5,029 | 9.1 | |

| Kolmar Cosmetics (Wuxi) Co.,Ltd. | 162,000 | 45,852 | 28.3 | |

| HK Kolmar USA, LLC. | 51,000 | 11,384 | 22.3 | |

| HK Kolmar Canada, Inc. | 71,593 | 35,466 | 49.5 | |

| 사업부문 | 품목 | 사업소 | 생산가능수량 | 생산수량 | 평균가동률(%) | ||

|---|---|---|---|---|---|---|---|

| 제약 | 의약품 | 에이치케이이노엔㈜ (주1) |

오송 | 완제의약품(단위 : 백만정) | 525 | 603 | 114.9 |

| 수액(단위 : 백만Bag) | 41 | 6.0 | 14.6 | ||||

| 대소 | 수액(단위 : 백만Bag) | 37 | 37 | 100.0 | |||

| API(단위 : Ton) | 32 | 18 | 56.3 | ||||

| 이천(단위 : 백만Syringe) | 3 | 3 | 100.0 | ||||

주1) 에이치케이이노엔(주)의 경우 사업소마다 생산 단위가 달라 별도 표기하였습니다.

| (단위 : 천개) |

| 사업부문 | 품목 | 사업소 | 생산가능수량 | 생산수량 | 평균가동률(%) |

|---|---|---|---|---|---|

| 패키징 | 펌프류 | 주식회사 연우 | 158,211 | 62,956 | 39.8 |

| 튜브류 | 33,600 | 16,127 | 48.0 | ||

| 견본용 | 48,162 | 12,188 | 25.3 |

※ 연결 기준으로 작성되었습니다.

라. 중요한 시설투자 계획

|

(단위 : 백만원) |

| 사업구분 | 구 분 | 투자기간 | 투자대상자산 | 투자효과 | 총투자액 | 기투자액 (당분기분) |

향후 투자액 |

|---|---|---|---|---|---|---|---|

| 제약 (의약품) |

신/증설 | 2021.10~2024.12 | 연구시설 | R&D역량 강화를 위한 신규 연구시설 확보 | 114,900 | 12,085 | 102,815 |

| 합 계 | 114,900 | 12,085 | 102,815 | ||||

4. 매출 및 수주상황

4-1. 매출에 관한 사항

◆ 한국콜마홀딩스 주식회사

가. 매출실적

| (단위 : 백만원) |

| 지역 | 법인 | 사업부문 | 매출유형 | 품 목 | 2022년 3분기 | 2021년 | 2020년 |

| 국내 | 한국콜마홀딩스 주식회사 |

지주사업 | 관리용역수익 | - | 6,930 | 8,997 | 10,417 |

| 상표권사용료 | - | 5,005 | 5,330 | 4,315 | |||

| 임대수익 | - | 6,412 | 10,415 | 9,624 | |||

| 배당금수익 | - | 7,632 | 6,498 | 5,753 | |||

| 구매대행수수료수익 | - | - | 144 | 2,071 | |||

| 연수원 운영수익 | - | 253 | 606 | 172 | |||

| 전산용역수수료 | - | 1,598 | 2,105 | 2,883 | |||

| 합계 | 27,830 | 34,095 | 35,235 | ||||

나. 판매경로 및 판매방법 등

한국콜마홀딩스주식회사는 지주회사로 해당사항 없습니다.

◆ 콜마비앤에이치(주) 및 연결대상 종속회사

가. 매출실적(연결)

| (단위 : 백만원) |

| 지역 | 법인 | 사업부문 | 매출유형 | 품 목 | 2022년 3분기 | 2021년 | 2020년 | |

|---|---|---|---|---|---|---|---|---|

| 국내 | 콜마비앤 에이치 |

식품 | 제품 | 건강기능식품 | 내수 | 189,549 | 240,088 | 255,861 |

| 수출 | 75,734 | 122,328 | 92,173 | |||||

| 합계 | 265,283 | 362,416 | 348,034 | |||||

| 화장품 | 제품, 상품 | 기초 및 기능성화장품 등 | 내수 | 53,191 | 62,037 | 74,872 | ||

| 수출 | 57,050 | 85,109 | 93,656 | |||||

| 합계 | 110,241 | 147,146 | 168,528 | |||||

| 기타 | 상품 | 치약, 손소독제 등 | 내수 | 9,023 | 11,952 | 16,483 | ||

| 수출 | 1,100 | 1,343 | 1,656 | |||||

| 합계 | 10,123 | 13,295 | 18,139 | |||||

| 에치엔지 | 식품 | 제품, 상품 | 건강기능식품 | 내수 | 4,956 | 6,647 | 7,807 | |

| 수출 | - | - | - | |||||

| 합계 | 4,956 | 6,647 | 7,807 | |||||

| 화장품 | 제품, 상품 | 기초 및 기능성화장품 등 | 내수 | 38,068 | 47,405 | 55,089 | ||

| 수출 | - | - | 703 | |||||

| 합계 | 38,068 | 47,405 | 55,792 | |||||

| 제약 유통 |

상품 | 의약품 | 내수 | - | 2,237 | 4,515 | ||

| 수출 | - | - | - | |||||

| 합계 | - | 2,237 | 4,515 | |||||

| 셀티브 코리아 |

식품 등 | 제품,상품 | 건강기능식품 외 | 내수 | 1,206 | 2,239 | 544 | |

| 수출 | - | - | - | |||||

| 합계 | 1,206 | 2,239 | 544 | |||||

| 근오농림 | 농작물 도소매 |

상품 | 약재, 수목 | 내수 | 5 | 15 | - | |

| 수출 | - | - | - | |||||

| 합계 | 5 | 15 | 1 | |||||

| 중국 | 강소콜마 | 식품 | 제품, 상품 | 건강기능식품 | 내수 | - | - | - |

| 수출 | 6,113 | 10,406 | 2,315 | |||||

| 합계 | 6,113 | 10,406 | 2,315 | |||||

| 임대 및 기타 | 내수 | 3,330 | 1,275 | 1,218 | ||||

| 수출 | - | - | - | |||||

| 합계 | 3,330 | 1,275 | 1,218 | |||||

| 합 계 | 내수 | 299,328 | 373,895 | 416,389 | ||||

| 수출 | 139,997 | 219,186 | 190,503 | |||||

| 합계 | 439,325 | 593,081 | 606,892 | |||||

나. 판매경로 및 판매방법 등

(1) 판매경로 및 방법, 주요 매출처

당사는 ODM/OEM 전문 회사로서 B2B 비즈니스가 주를 이루고 있습니다. 주요 매출처는 네트워크 마케팅사인 애터미㈜를 비롯하여 온라인 및 오프라인 기반의 다양한 건강기능식품 전문회사 및 제약사 등이 있습니다.

(2) 판매전략

1) 기능성 신소재 개발 및 사업화 추진을 통한 신규 매출 창출

당사는 건강기능식품 소재 및 제품 개발을 위해 한국생명공학연구원, 한국한의학연구원 등의 정부출연 연구소, 대학 및 지자체 연구소 등 국내 우수한 연구기관들과 산학연 공동연구를 통해 시너지 효과를 극대화하고 있습니다. 향후 산학연 협력체계를 통해 신기능성 소재를 지속적으로 개발하여 제품화 해나갈 계획입니다.

2) 신규 거래처 확보

당사는 주요 고객사의 지속적인 성장으로 해당 고객사에 대한 매출 비중이 높은 상황입니다. 이러한 매출구조를 다각화하기 위하여 국내 영업부문의 유통채널을 세분화하여 관리해 나가고 있습니다. 이러한 영업 전략으로 국내 건강기능식품 및 화장품 시장에 전문적으로 대응함으로써 신규거래처를 확대해 나가고 있습니다.

3) 해외시장 진출

당사는 글로벌 시장 개척 전략을 통하여 2010년 미국 수출을 시작으로 매년 수출국가와 수출액을 확대하고 있습니다. 수출의 형태는 자체 영업망을 통한 자체 시장개척과 국내의 유통전문업체를 통한 수출을 진행하고 있습니다. 현재 중국, 대만, 말레이시아, 미국, 싱가폴, 러시아, 일본 등 25개 국가에 진출하였으며 해외 영업에서의 현지화 전략으로 추가 해외시장 진출을 위해 노력하고 있습니다. 특히, 본격적인 중국시장 진출을 위해 중국 현지법인을 설립하고 자체 생산 인프라를 구축하는 등 안정적인 생산공급과 판매체계를 확보하였습니다.

◆ 한국콜마(주) 및 연결대상 종속회사

가. 매출실적

| (단위:백만원) |

| 지역 | 법인 | 사업부문 | 매출유형 | 품목 | 2022년 3분기 | 2021년 | 2020년 | |

|---|---|---|---|---|---|---|---|---|

| 국내 | 한국콜마 | 화장품 | 제품, 상품 | 기초, 기능성 / 색조화장품 | 수출 | 30,189 | 34,140 | 35,979 |

| 내수 | 530,532 | 598,684 | 573,222 | |||||

| 소계 | 560,721 | 632,824 | 609,201 | |||||

| 엠오디머티어리얼즈 | 화장품 | 원재료 | 기초, 기능성 / 색조화장품 | 수출 | - | - | - | |

| 내수 | 209 | - | - | |||||

| 소계 | 209 | - | - | |||||

| 에이치케이이노엔 | 화장품 | 상품 | 기초, 기능성 / 색조화장품 | 내수 | 4,986 | 2,023 | 1,068 | |

| 소계 | 4,986 | 2,023 | 1,068 | |||||

| 제약 | 제품, 상품 | 고혈압, 항암제, 항생제 등 | 수출 | 33,478 | 30,868 | 27,504 | ||

| 내수 | 528,614 | 673,151 | 488,511 | |||||

| 소계 | 562,092 | 704,019 | 516,015 | |||||

| 식품 | 제품, 상품 | 컨디션, 헛개수, 홍삼진 등 | 수출 | 6,597 | 4,480 | 3,045 | ||

| 내수 | 56,571 | 59,263 | 77,092 | |||||

| 소계 | 63,168 | 63,743 | 80,137 | |||||

| 연우 | 패키징 | 제품, 상품 | 펌프류, 튜브류, 견본품 등 | 수출 | 28,261 | - | - | |

| 내수 | 25,720 | - | - | |||||

| 소계 | 53,981 | - | - | |||||

| 해외 | 북경콜마 | 화장품 | 제품, 상품 | 기초, 기능성 / 색조화장품 | 내수 | 13,437 | 24,913 | 22,325 |

| 소계 | 13,437 | 24,913 | 22,325 | |||||

| 무석콜마 | 화장품 | 제품, 상품 | 기초, 기능성 / 색조화장품 | 내수 | 84,110 | 111,792 | 49,269 | |

| 소계 | 84,110 | 111,792 | 49,269 | |||||

| HK Kolmar USA, LLC | 화장품 | 제품, 상품 | 기초, 기능성 / 색조화장품 | 내수 | 19,490 | 24,223 | 29,539 | |

| 소계 | 19,490 | 24,223 | 29,539 | |||||

| HK Kolmar Canada, Inc. | 화장품 | 제품, 상품 | 기초, 기능성 / 색조화장품 | 내수 | 35,996 | 40,488 | 33,178 | |

| 소계 | 35,996 | 40,488 | 33,178 | |||||

| 합계 | 수출 | 98,525 | 69,488 | 66,528 | ||||

| 내수 | 1,299,665 | 1,534,537 | 1,274,204 | |||||

| 연결조정 | (11,523) | (17,692) | (18,651) | |||||

| 합계 | 1,386,667 | 1,586,333 | 1,322,081 | |||||

※ 엠오디머티어리얼즈의 경우 전기 중 연결대상 종속기업으로 편입되었습니다.

※ 한국콜마의 임대매출은 화장품에 포함되어 있습니다.

※ 주식회사 연우의 경우 2022년 중 연결대상 종속기업으로 편입되었으며, 2022년 매출실적은 편입 이후인 2022년 7월 1일부터 2022년 9월 30일까지의 매출실적입니다.

나. 판매경로 및 판매방법

- 한국콜마

1) 판매경로

주요 매출처로는 화장품 부문(애터미, 카버코리아, 지피클럽, 동국제약, 고운세상코스메틱 등) 등이 있으며 상위 5개 사가 차지하는 비중은 50%입니다.

2) 판매방법 및 조건

당사는 화장품 ODM 전문 회사로서 B2B 비즈니스가 주를 이루고 있습니다.

3) 판매전략

① 지속적인 연구개발활동을 통한 신제품 개발

② 트렌드 파악 및 선도

③ 빠른 제품 대응

④ 1사 1처방 원칙 등

- 에이치케이이노엔

(1) 판매경로

주요 매출 경로는 전문의약품부문(종합병원, 병원, 클리닉, OBU), HB&B부문(음료사업부_CVS, 대리점, 제휴영업 등, 뷰티헬스사업부_커머스 등)으로 이루어져 있으며, 2022년 3분기 매출 기준으로 전문의약품부문은 PO(904억 / 58%), 주사(667억 / 42%), HB&B부문은 CVS(144억 / 63%), 대리점(27억 / 12%), 제휴(20억 / 9%), 커머스(홈쇼핑, 자사몰 등) (39억 / 17%) 비중을 차지하고 있습니다.

(2) 판매방법 및 조건

에이치케이이노엔은 주로 의약품을 제조 및 판매를 하는 회사로서 도매상을 통해 시장에 제품을 공급하고 고객(의료기관 종사자)을 대상으로 소비를 촉진 시키는 직접 영업활동을 실행하고 있습니다.

(3) 판매전략

① 高수익 제품 위주의 영업활동으로 수익성 개선

② 철저한 시장분석을 바탕으로 신약 및 제네릭 개발

③ 음료시장의 트렌드 파악 및 고객의 니즈 충족

- 연우

(1) 판매경로

| (단위: 백만원) |

|

매출유형 |

판매 경로 |

제29기 3분기 | |

|---|---|---|---|

| 매출액 | 매출액 비중 | ||

|

내수 |

연우(공급자) → End user |

68,774 | 37.6% |

|

연우(공급자) → 충진업체 → End user |

19,432 | 10.6% | |

|

수출 |

연우(공급자) → End user |

28,024 | 15.3% |

|

연우(공급자) → Sales partner → End user |

66,614 | 36.4% | |

※ 상기 '매출액 비중'은 K-IFRS 연결기준으로 작성된 현황입니다.

(2) 판매방법 및 조건

연우는 국내 및 해외의 화장품 용기를 제조, 공급하는 사업으로 B2B 비즈니스가 주를 이루고 있습니다.

(3) 판매전략

① Sales Partner를 활용한 해외 영업 활성화

② 국내 고객사들과의 긴밀한 협조 체제

③ 납기 경쟁력과 빠른 제품 기획능력을 통한 영업 확대

4-2. 수주상황

◆ 한국콜마홀딩스 주식회사

당사는 지주회사로 해당사항 없습니다.

◆ 콜마비앤에이치(주) 및 연결대상 종속회사

ODM/OEM 사업의 특성상 제품의 발주 주기 및 수량이 유동적입니다. 따라서, 별도의 수주현황 및 수주잔고는 기재하지 않습니다.

◆ 한국콜마(주) 및 연결대상 종속회사

- 한국콜마

당사가 영위하는 ODM 비즈니스의 특성상 발주량, 생산량 및 납기는 매출처의 판매계획에 따라 결정되며 일반적으로 수주 가시성은 수 개월 이내입니다. 이러한 시스템으로 인해 수주잔고는 매출처의 상황에 따라 수시로 확정되고 진행되므로 특정일의 정확한 수주잔고를 표시할 수 없습니다.

- 에이치케이이노엔

수주를 기반으로 하는 산업이 아니며, 구매처의 주문을 통한 즉시 납품 구조를 띠고 있어 해당사항이 없습니다.

- 연우

연우가 영위하고 있는 제품군은 월 주문 방식에 따른 단납기 형태로서 납기가 중, 장기인 거래는 제한적으로 발생합니다.

5. 위험관리 및 파생거래

5-1. 시장위험과 위험관리

위험관리에 관한 사항은 연결주석 '36. 위험관리' 와 별도주석 '36. 위험관리'를 참조하시기 바랍니다.

5-2. 파생상품 및 풋백옵션 등 거래 현황

당사는 상환전환우선주에 부여된 풋옵션, 그리고 당사가 (주)비모뉴먼트와 (주)럽맘의 주식을 취득하면서 체결한 콜옵션, 해외사모사채 발행 시 발생한 통화스왑을 파생금융부채 및 자산으로 분류하고 있으며, 옵션의 행사 권리는 거래 상대방이 보유하고 있습니다. 파생금융상품에 대해 당기 중 발생한 평가손익 및 당분기 말 현재의 공정가치는 아래와 같으며, 보다 자세한 사항은 연결 주석 '17. 파생금융상품'을 참조하시기 바랍니다.

| (단위 : 천원) |

| 구 분 | 당분기 | 합계 | |||

|---|---|---|---|---|---|

| 파생금융부채 | 파생상품자산 | ||||

| 상환전환우선주 조기상환청구권 |

콜옵션 | 콜옵션 | 통화스왑 | ||

| 기초 | 20,834,501 | 30,729 | - | - | 20,865,230 |

| 평가손(익) | 2,418,258 | - | 41,634 | (5,976,053) | (3,516,161) |

| 기말 | 23,252,759 | 30,729 | 41,634 | (5,976,053) | 17,349,069 |

| 거래목적 | - | - | - | 위험회피 | - |

| 계약상대방 | 크릭홀딩스(유) | (주)비모뉴먼트 및 주주들 | (주)럽맘 및 이해관계인 | DBS은행 서울지점 | |

| 계약 내용 | 사채권자는 발행일로부터 2년이 되는 날 및 그로부터 매 6개월이 경과한 날마다 조기상환 청구가 가능함. | (주)비모뉴먼트의 대표이사에게 2020년 7월 21일 부터 3년간 당사가 보유한 (주)비모뉴먼트의 주식 중 8,853주를 대표이사 본인 또는 대표이사가 지정한 제3자에게 매도할것을 청구할 수 있는 콜옵션을 부여함 | (주)럽맘 이해관계인들에게 2022년 5월 27일부터 5년 간 당사가 보유한 (주)럽맘 주식 수의 일부 또는 전부를 이해관계인 또는 이해관계인이 지정한 제3자에게 매도할 것을 청구할 수 있는 콜옵션을 부여함. | 외화 사채 발행 시 환율 변동 리스크를 회피하기 위하여 통화스왑 계약을 체결함. | |

| 계약금액 | - | - | - | 외화 사모사채 USD 30,000,000 |

|

| 계약기간 | 2020.07.20~2028.07.20 (매 6개월마다 청구 가능) |

2020년 7월 21일부터 3년간 | 2022년 5월 27일부터 5년간 | 2022.04.07~2023.10.10(주1) | |

(주1) 계약 만기일인 2023년 10월 7일에서 영업일 조정 반영

6. 주요계약 및 연구개발활동

6-1. 주요계약

당사의 보고서 작성 기준일 현재 당사 및 당사의 자회사와 종속회사의 경영상 주요 계약은 다음과 같습니다.

◆ 한국콜마홀딩스 주식회사

가. 일반계약 및 기술제휴 계약

| (단위 : 백만원) |

| 계약상대 | 체결일 | 계약기간 | 내용 (주3) | 계약금액 |

| 아이엠엠로즈골드4사모투자합자회사 | 2020.05 | - | 콜마파마 주식회사 양도(주2) | 149,299 |

| Arranta Bio | 2021.08 | - | 마이크로바이옴 균주 임상진입을 위한 원료 및 완제 생산 | - |

| 콜마비앤에이치(주) | 2022.02 | - | 콜마비앤에이치 서울사무소 토지 양도 | 48,900 |

주1) 최근 3사업연도에 대한 계약입니다.

주2) 2020년 5월 최초 결의한 양도가액은 176,159,140,850원이며 이후 2020년 11월 3일 이사회 결의를 통해 양도가액은 150,580,803,321 원으로 변경되었으며, 이후 149,299,493,404원으로 변경되었습니다. 2020년 12월 28일 양도대금 지급(수령)이 완료되어 본 거래가 종료되었습니다.

주3) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

나. 라이센스아웃(License-out) 계약

해당사항 없습니다

다. 라이센스인(License-in) 계약

|

품 목 |

계약 상대방 |

대상 지역 |

계약체결일 |

계약종료일 |

총 계약금액 |

진행단계 |

| 락토바실러스 파라카제이 유래 소포 | MD헬스케어 | 양사 합의에 의해 비공개 | 2020.11 | 특허 만료되거나 제너릭 제품이 출시되는 시점 중 먼저 도래하는 시점 | 2,000백만원 | - |

| Lactobacillus paracasei KBL382 균주 외 1개 품목 | 고바이오랩 | 양사 합의에 의해 비공개 | 2020.11 | 계약일로부터 해당 후보물질의 특허만료일과 제너릭 출시일 중 먼저 도래하는 때 | 2,000백만원 | - |

주1) 최근 3사업연도에 대한 계약입니다.

주2) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

◆ 콜마비앤에이치(주) 및 연결대상 종속회사

가. 경영상의 주요 계약 등

| (단위 : 백만원) |

| 계약상대방 | 체결시기 | 내용 | 계약금액 |

|---|---|---|---|

| 플랜티팜 주식회사 | 2021.07 | 농업법인 플랜티팜 주식회사 지분 인수 | 3,000 |

| 한국콜마홀딩스 주식회사 | 2022.02. | 콜마비앤에이치 서울사무소 토지 양수 | 48,900 |

| 주식회사 에치엔지 | 2022.07 | 세종3공장 건설을 위한 토지 양수 | 8,145 |

나. 라이센스아웃(License-out) 계약

- 해당사항 없음

다. 라이센스인(License-in) 계약

- 해당사항 없음

라. 기술제휴계약

| 계약상대방 | 체결시기 | 내용 |

|---|---|---|

|

화인비에스(Mibelle社) |

2022.05 | 개별인정 원료 등록을 위한 공동연구 |

◆ 한국콜마(주) 및 연결대상 종속회사

가. 일반 계약

| (단위 : 백만원) |

| 계약상대 | 체결시점 및 기간 |

내용 | 계약금액 |

|---|---|---|---|

| 강소강도건설집단유한공사 | 2017.05 ~2018.05 |

무석콜마 화장품제조공장 건설 | CNY 219,800,000 |

| 씨제이제일제당주식회사 | 2018.02 | 에이치케이이노엔(주) 지분 인수 | 1,310,000 |

| CJ대한통운(주) | 2019.05 ~2020.12 |

에이치케이이노엔(주) 오송공장 內 수액동 신축 건설공사 | 60,749 |

| 아이엠엠로즈골드4사모투자합자회사 | 2020.05 | 제약사업부문(의약외품인 치약 사업 제외) 양도(주1) | 301,131 |

| 기중현 및 특수관계인 | 2022.04 ~2022.07 |

(주)연우 지분 인수 | 281,389 |

※ 체결일자 순입니다.

주1) 2020년 5월 최초 결의한 양도가액은 336,334,000,000원이며, 이후 2020년 11월 이사회 결의를 통해 양도가액은 301,131,333,778원으로 변경되었습니다. 2020년12월 28일 양도대금 지급(수령)이 완료되어 본 거래가 종료되었습니다.

주2) 2022년 4월 13일 당사 이사회는 이사회 결의를 통해 (주)연우의 최대주주 기중현 및 특수관계인으로부터 발행주식총수의 55.0%를 286,394백만원에 양수하는 주식매매계약의 체결을 결정했습니다. 주식양수계약 진행 중 매매대금조정을 거쳐 최종 양수금액 281,389백만원으로 확정, 2022년 7월 1일 본 거래가 종료 되었습니다.

나. 라이센스아웃(License-out) 계약

- 에이치케이이노엔

|

No |

품목 |

계약 상대방 |

대상 지역 |

계약 체결일 |

계약 종료일 |

총 계약금액 |

진행 단계 |

비고 |

| 1 |

케이캡 |

Shandong Luoxin |

중국 |

2015.10.22 |

- |

(주1) | 출시 (2022.04.28) | 경구제 |

| 2 | Lynh Pharma |

베트남 |

2021.02.01 |

10년 |

(주1) | 허가 심사 중 | - | |

| 3 | Laboratorios Carnot |

멕시코, 아르헨티나, 콜롬비아, 페루, 칠레, |

2019.02.13 |

발매 후 10년 |

(주1) | 허가 심사 중 | - | |

| 4 | Kalbe | 인도네시아 | 2019.09.05 |

5년 |

(주1) | 허가승인 (2022.10.11) | - | |

| 5 | Ponds | 태국 | 2019.11.20 |

발매 후 10년 |

(주1) | 허가 심사 중 | - | |

| 6 | MPPI社 | 필리핀 | 2019.12.20 |

발매 후 10년 |

(주1) | 허가승인 (2022.05.18) | - | |

| 7 | Monos | 몽골 | 2020.08.01 | 발매 후 10년 | (주1) | 허가승인 (2021.10.06) | - | |

| 8 | UITC社 | 싱가폴 | 2020.10.26 | 발매 후 5년 | (주1) | 허가 심사 중 | - | |

| 9 | Shandong Luoxin Pharmaceutical Group |

중국 | 2021.06.23 | - | (주1) | 기술 이전 중 | 주사제 | |

| 10 | Braintree Laboratories Inc | 미국, 캐나다 | 2021.12.23 | 최소 발매 후 15년 | (주1) | 기술 이전 중 | - | |

| 11 | Pharmaniaga Logistics Sdn Bhd | 말레이시아 | 2021.12.30 | 5년 | (주1) | 허가 준비 중 | - | |

| 12 | Dr.Reddy's Laboratories | 인도, 남아프리카공화국, 러시아,우크라이나, 카자흐스탄, 우즈베키스탄, 벨라루스 |

2022.04.29 | 발매후 10년 | (주1) | 허가 준비 중 | - | |

| 13 |

케이캡 |

RaQualia |

일본, 유럽, 미국 | 2018.01.03 |

- |

(주1) | 특허 출원 등록 완료 | - |

| 14 | IN-40001 | NCPC | 중국 | 2018.01.09 |

- |

(주1) | 기술 이전 중 | - |

| 15 | Yoshindo | 일본 | 2017.09.28 |

- |

(주1) | 허가 심사 중 | - | |

| 16 |

펨타주 |

Ever | 전세계 (조건부) | 2017.09.18 |

10년 |

(주1) | EU 허가 완료('20~'21). 출시('21~) | - |

| 17 | OXTIMA | 아이엠바이오로직스(한국) | 전세계 (조건부) | 2020.11.20 | 물질특허 만료일 | (주1) | 기술이전 완료 | - |

(주1) 총 계약금액은 각 국가에서의 허가 및 판매 관련한 성과에 따라 달라질 수 있고, 계약 상 비밀 유지 조건으로 인해 미기재되었습니다.

| ※상세 현황은 '상세표-4. 경영상의 주요 계약(상세)' 참조 |

다. 라이센스인(License-in) 계약

- 에이치케이이노엔

|

품 목 |

계약 상대방 |

대상 지역 |

계약체결일 |

계약종료일 |

총 계약금액 |

진행단계 |

| 슈가논, 슈가메트 | 동아ST | 양사 합의에 의해 비공개 | 18.05.01 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 출시 |

| 세포유전자치료제 | Glycostem | 양사 합의에 의해 비공개 | 19.08.30 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | - |

| 크레메진속붕정 | Kureha | 양사 합의에 의해 비공개 | 20.04.09 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 출시 |

| 모사원서방정 | 케이엠에스 제약 | 양사 합의에 의해 비공개 | 20.06.11 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 출시 예정 |

| FM101 | 퓨쳐메디신 | 양사 합의에 의해 비공개 | 20.09.29 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 유럽, 호주 임상 2상 중 |

| 가다실4 외 6개 품목 | 한국MSD | 양사 합의에 의해 비공개 | 20.11.24 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 출시 |

| RET 저해제 | 보로노이 주식회사 | 양사 합의에 의해 비공개 | 21.01.19 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 비임상 |

| 세포유전자치료제 | CARsgen | 양사 합의에 의해 비공개 | 21.03.23 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 기술이전 |

| 크레오신티 외 3개 품목 | ㈜한독 | 양사 합의에 의해 비공개 | 21.06.25 | 양사 합의에 의해 비공개 | 양사 합의에 의해 비공개 | 출시 |

(주1) 최근 5개년 라이센스인 실적으로 기재하였습니다.

(주2) 계약 세부내용의 경우 영업기밀에 해당되므로 계약 세부 내용을 기재하지 않았습니다.

6-2. 연구개발활동

◆ 한국콜마홀딩스 주식회사

가. 연구개발활동의 개요

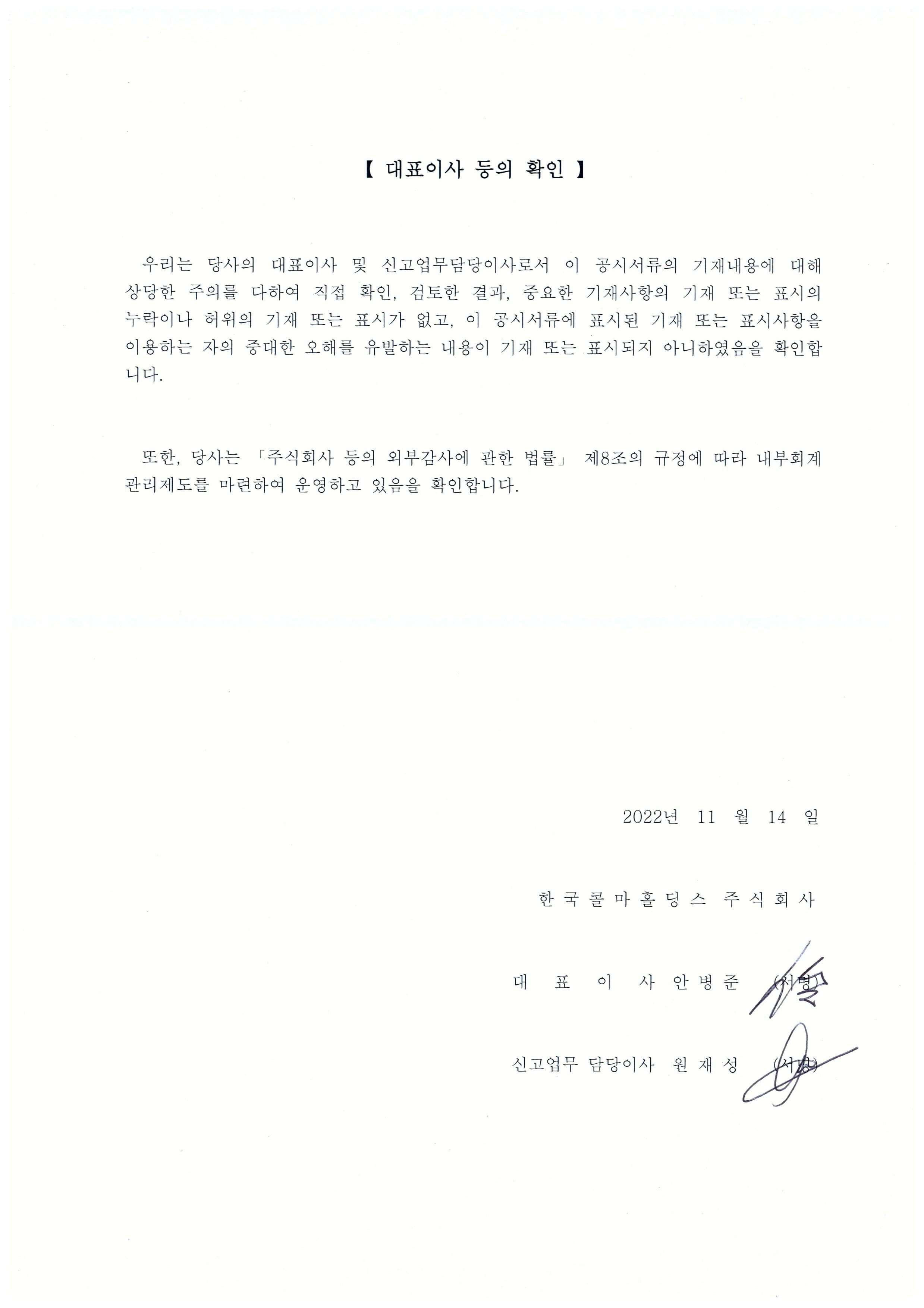

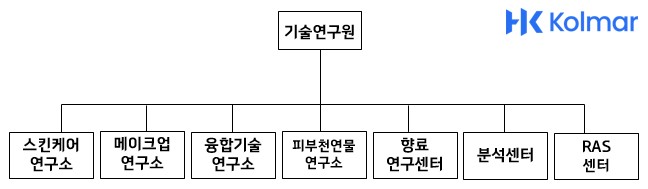

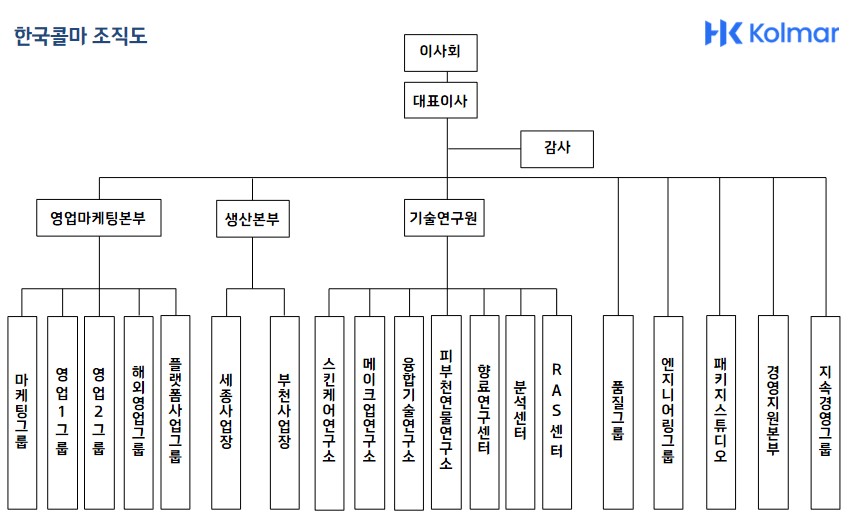

1) 연구개발조직 개요

한국콜마홀딩스(주) 기술연구원은 2020년에 신설되어 마이크로바이옴 소재를 중심으로 혁신 생명 소재 연구개발 활동에 많은 투자를 집중하고 있습니다. 우수한 연구개발 인력 및 연구개발에 대한 지속적인 투자를 바탕으로 미래 유망 기술 구축을 위해 전진하고 있으며, 향후 자회사 연구소와의 적극적인 협업 및 관련 전문벤처와의 협력을 통해 개발분야를 확대하고 화장품/건강식품 및 의약품에 활용하여 시장성을 높일 계획입니다.

2) 연구개발 담당조직

|

|

한국콜마홀딩스_기술연구원 조직도(22.09.30) |

3) 연구개발비용

(기준일 : 2022년 09월 30일 ) ( 단위 : 백만원 )

| 구분 | 2022년 3분기 | 2021년 | 2020년 |

|---|---|---|---|

| 연구개발비용 | 2,062 | 1,917 | 122 |

| (정부보조금) | - | - | - |

| 합계 | 2,062 | 1,917 | 122 |

| 매출액 | 27,830 | 34,095 | 35,235 |

| 연구개발비 / 매출액 비율 [연구개발비용÷당기매출액×100] |

7.41% | 5.62% | 0.35% |

나. 연구개발활동의 현황

|

분류 |

목표 |

파이프라인 |

타겟(주1) |

진행현황 |

| 화장품 | 화장품 원료 등록 및 제품화 |

KBR21001 | 미정 | 소재에 대한 기능성 시험 완료 특허 명세서 출원 완료 |

| KBR21002 | 미정 | 소재에 대한 기능성 시험 중 특허 명세서 출원 중 |

||

| 의약품 | 의약품 소재 개발 및 적응증 확장 |

KBR20001 | 염증성 질환, 암 등 | IND filing을 위한 공정 및 비임상 R&D List-up |

| KBR20002 | 염증성 장질환 | 임상시험용 의약품 생산 계약 체결 완료 비임상 시험 진행 중(In vivo 염증성 장질환 모델) |

||

| KBR20003 | 염증성 질환 | 특허 출원 진행 중(적응증 확장) 적응증 탐색 연구 진행 중(In vitro/In vivo) |

주1) 화장품 : 기능성 평가 후 효능 확보 항목에 대하여 기능성 선정 예정

◆ 콜마비앤에이치(주)및 연결대상 종속회사

가. 연구개발활동

당사는 국내 제1호 연구소 기업으로 한국원자력연구원으로부터 면역기능 개선 건강기능식품 제조기술과 방사선을 이용한 고순도 녹차 정제기술 등 총 4건의 기술을 이전받아 이를 핵심기술로 발전시켜 현재의 헤모힘 제품과 스킨케어 6시스템 제품 등의 주력 제품을 개발하여 사업화하였습니다. 또한, 향후 새로운 시장으로 진출하기 위하여 천연물 유래의 다양한 기능성 소재를 연구하여 기능성 식품과 화장품에 응용한 제품을 지속적으로 개발하고 있습니다.

당사의 연구소는 기술확보 및 제품화를 위한 개발전략으로서 개방형 연구전략인 C&D(연계 개발) 추진체계를 근간으로 하여 정부출연연구소 및 대학 연구기관과 공동 연구를 확대 시행하고 있습니다. 이를 통해 소재 개발의 기초 연구 결과를 다양하게 확보하고 제품화 및 사업화를 위해 인체효능평가, 안전성 연구, 제형화 연구 및 품질관리 규격화 등을 체계적으로 추진하고 있으며, 소재 개발 및 사업화를 위해 지속적으로 투자하고 있습니다.

과학기술정보통신부에서 식품제조업분야를 대상으로 연구개발 역량이 탁월하고, 기술혁신 의지 및 활동이 우수한 기업을 대상으로 지정하는 우수기업연구소에 2017년, 2019년 2회 연속 선정되었습니다.

또한 2020년 농림축산식품부에서 에너지와 자원을 절약하고 효율적으로 사용하여 온실가스 및 오염물질의 배출을 최소화하는 기술과 적용 제품에 수여하는 '녹색기술 및 제품' 인증을 받은 데 이어, 2022년 '녹색전문기업' 인증을 받았습니다.

또한, 당사는 국내 유통업체들의 해외시장 진출을 돕기 위하여 사전에 시장조사를 실시하여 국가별로 사용을 금지하는 성분을 미리 제품 개발 시 배제하고, 철저한 현지 소비자 분석을 통해 해당 국가에 맞춤형 제품을 개발하여 세계시장 선점을 목표로 국내 유통업체들의 해외시장 진출을 유도하여 수출 확대 전략을 추진하고 있습니다.

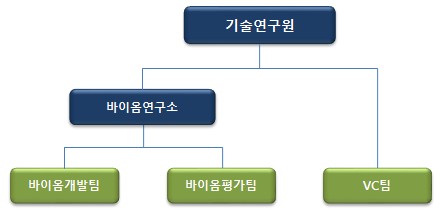

나. 연구개발 담당조직

당사의 식품과학연구소 산하에 Global C&D팀, 식품개발1,2팀, 연구기획팀, 분석연이 있으며, 연구소내 SB연구센터에 OBM개발팀과 G-project팀이 있습니다. 2022년 3분기 말 현재 박사급 6명(식품과학연구소장, SB연구센터장 포함)과 석사급 60명 등 총 89명의 연구인력을 보유하고 있습니다.

|

|

콜마비앤에이치 식품과학연구소 조직도 |

다. 연구개발비용

| (단위 : 천원) |

| 과목 | 제9기 3분기 | 제8기 | 제7기 |

|---|---|---|---|

| 판매비와 관리비 | 42,837 | 777,676 | 852,880 |

| 제조경비 | 8,259,276 | 7,806,313 | 5,070,564 |

| 정부보조금차감전 연구개발비용 계 | 8,302,113 | 8,583,989 | 5,923,444 |

| (정부보조금) | (42,837) | (57,313) | (103,682) |

| 연구개발비용 합계 | 8,259,276 | 8,526,676 | 5,819,762 |

| 연구개발비/매출액 비율 [연구개발비용 합계÷당기매출액×100] |

1.89% | 1.45% | 0.98% |

주1) 연결재무제표 기준입니다.

주2) 연구개발비/매출액 비율은 정부보조금차감전 연구개발비용 계를 기준으로 산정하였습니다.

라. 연구개발실적

당사의 연구소는 우수한 기능성 소재 개발을 통한 제품화를 목표로 연구활동을 활발히 수행하고 있으며 예로부터 사용되어 왔던 한방소재와 천연식물의 파이토케미컬 효능을 탐색하여 기능성과 안정성을 평가하고, 개발된 기능성 소재를 이용하여 다양한 제형의 기능성 식품과 화장품 소재를 개발하고 있습니다.

현재 당사의 주력 제품인 면역기능개선 건강기능식품 "헤모힘"과 기능성 화장품 "스킨케어 6시스템" 및 "AC 솔루션" 프리미엄 라인인 "앱솔루트 셀랙티브 스킨케어" 등은 이러한 연구 성과를 기반으로 제품화되었습니다.

또한 건강기능식품은 유행에 민감하기 때문에 시장 변화에 맞춰 신제형 개발 및 신제형 신규설비 도입을 하여 시장을 선도하기 위해 노력하고 있습니다.

1) 주요 연구 성과

| 구 분 | 연구 성과 |

|---|---|

| 건강기능식품 소재 개발 기술 |

- 면역기능 개선 천연생약 복합조성물 개발 기술(개별인정형 원료/제2006-17호) - 프로바이오틱스 신균주(SKO-001) 개발 기술 - 스마트팜 재배 원료화 기술 - 포도블루베리추출혼합분말(Memophenol) 기억력개선에 도움 개별인정 획득 - 미숙여주주정추출분말(Sugar Katcher S52) 식후 혈당 상승 억제 도움 개별인정 획득 (제2020-14호) - 풋사과추출물애플페논(Applephenone) 체지방 감소에 도움 개별인정 획득 - 루바브뿌리추출물(ERr731) 갱년기 여성 건강에 도움 개별인정 획득 |

| 화장품 소재 제조 기술 |

- 방사선 이용 천연물 추출물 색도 개선(고순도 정제)기술 - 생허브 바이오 기술 - 생물전환반응 및 한방 발효 기술 |

| 신제형 개발 |

- 식물성연질캡슐 제품: 100%유지 및 분말제형 - 이중정제 제품 개발 |

| 신제품 개발 및 기존제품 리뉴얼 |

- 천연원료 비타민 및 미네랄 이용 종합영양제 등 다수 - 신규 개별인정원료 제품 개발: 메모페놀, 유단백가수분해물, |

2) 기능성 신소재 개발 추진계획

당사는 산학연 공동연구 및 국책과제 다수를 수행하고 있습니다.

|

시행부처/ |

사업명 |

과제명 |

수행기간 |

참여형태 |

비고 |

|---|---|---|---|---|---|

|

농림축산식품부/ |

고부가가치식품 |

제주 흑무 활용 간건강 기능식품 개발 |

2016.05 |

참여기관 |

종료 |

|

농림축산식품부/ |

인체적용시험 |

초피나무잎추출물의 관절건강 개선 기능성 및 안정성을 평가하기 |

2019.04 |

주관기관 |

종료 |

|

중소벤처기업부 |

- |

천연물 복합소재 및 프로바이오틱스 활용 신개념 항비만, 비만관련질환 억제 기능성 소재연구 및 산업화 |

2019.06 ~2021.05 |

참여기관 |

종료 |

|

농림축산식품부/ |

고부가가치식품기술개발산업 |

멀티오믹스 분석 기반의 프로바이오틱스 기능성 재평가 기술 개발 |

2021.04 ~2025.12 |

참여기관 |

수행중 |

|

산업통상자원부/ 한국산업기술진흥원, 캐나다 NRC |

한국-캐나다 국제공동기술개발사업 |

캐나다산 아마씨 유래 리그난을 활용한 여성 갱년기 증상 개선용 |

2021.11. |

주관기관 |

수행중 |

|

농촌진흥청/ 원예특작과학부 |

원예특용자원 생산 및 품질 표준화연구 |

황해쑥 육성품종 활용 여성 월경전증후군 기능성 식품 소재 개발 |

2022.04. |

참여기관 |

수행중 |

◆ 한국콜마(주) 및 연결대상 종속회사

가. 연구개발활동의 개요

1) 연구개발 조직 개요

A. 한국콜마

한국콜마 기술연구원은 고객의 아름다움과 건강의 가치를 실현하고 고객만족을 최우선으로 달성하기 위해 전국에 산재해 있던 13개의 화장품, 제약, 건강기능식품의 연구소를 한곳에 모음으로써 다양한 분야의 R&D전문가들이 소통하고 협업할 수 있는 환경을 구축하였습니다. 또한, HK.innoN 연구소와의 협업과 융합연구를 통해 시장을 선도할 다양한 신기술 개발과 기술융합을 통한 새로운 유형의 제품개발에 매진하고 있습니다.

제품연구 조직은 스킨케어연구소, 메이크업연구소가 있으며, 융합/기반/지원연구 조직으로 융합기술연구소와 피부천연물연구소, 향료연구센터, 분석센터, RAS센터가 있으며, 제품연구조직과 기반/지원연구조직은 각각 또는 상호간 협력을 통해 신제형연구, 융합기술연구, 각 부문의 영역을 초월한 제형/기술연구, 원천기술개발(Platform Technology), 심도있는 기반기술연구, 신소재 개발, C&D, 패키징 기술연구, QbD(Quality by Design) 공정연구, 피부연구, 안전성연구 등을 수행하고 있습니다.

|

|

한국콜마 연구조직 |

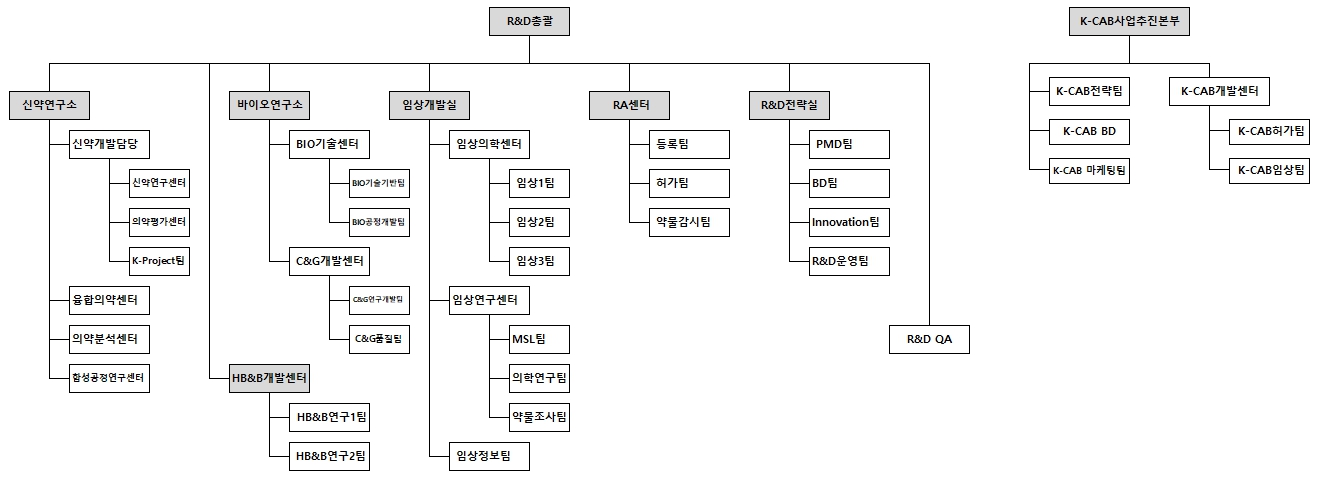

B. 에이치케이이노엔㈜

에이치케이이노엔㈜ 연구개발조직은 'Heal the World For Better Life'라는 미션으로 국민의 건강증진을 위해 의약품(신약 및 개량신약)과 기능성 제품을 개발하고 있으며, 글로벌 전문 제약기업으로 성장하기 위해 차별화된 신약개발과 글로벌 진출 확대에 집중하고 있습니다.

회사는 각 연구분야별 조직 구성에 따라 집중력 있는 연구개발을 수행하며, 연구단계별 연계 체계를 바탕으로 효율적인 연구개발을 진행하고 있습니다.

|

|

R&D조직도_22년3분기 |

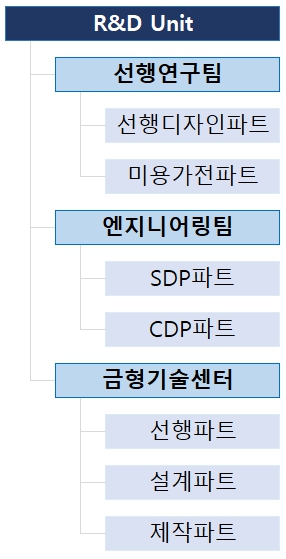

C. (주)연우

(주)연우는 주문자의 요구에 의한 단순한 생산 조달만을 역할하는 것이 아니라, 고객에게 새로운 기술과 다양한 상품을 제안하고 시장에 신제품이 탄생될 수 있는 아이디어를 제공하고자 관련 연구개발을 지속적으로 시행하고 있습니다.

|

|

연구개발조직 |

2) 연구개발비용

| (기준일 : 2022년 9월 30일 ) | ( 단위 : 백만원 ) |

| 구분 | 2022년 3분기 | 2021년 | 2020년 | 비 고 | |

|---|---|---|---|---|---|

| 자산처리 | 인건비 | - | - | - | - |

| 시험 비용 | - | - | - | - | |

| 계 | - | - | - | - | |

| 비용처리 | 연구개발비용 | 88,875 | 105,149 | 166,069 | - |

| (정부보조금) | (719) | (1,050) | (760) | - | |

| 계 | 88,156 | 104,099 | 165,309 | - | |

| 합계 | 88,156 | 104,099 | 165,309 | - | |

| 매출액 | 1,398,189 | 1,503,376 | 1,340,731 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용÷당기매출액×100] |

6.36% | 6.99% | 12.39% | - | |

※ 상기 매출액은 법인별 별도 매출액의 단순 합산 금액입니다.

※ 비율은 정부보조금을 차감하기 전의 연구개발비용 지출 총액을 기준으로 산정하였습니다.

나. 연구개발 실적

A.한국콜마

a. 연구개발 현황

| 기초화장품 부문 주요기술 | 색조화장품 부문 주요기술 |

|---|---|

|

Dual Capsulation을 통한 Smart Delivery 기술 |

초미립 분산기술 |

|

초미세 피토스테릴-올리브 유래 다중막 액정 겔 기술 |

유무기 복합기술을 통한 백탁 Zero High SPF |

|

New Polymer Balancing System 적용의 필름막 |

나노에멀젼을 이용한 수분 안정화 기술 |

|

풀브산 함유 복합체를 유효성분으로 포함하는 |

이중보습효과를 이용한 고보습 립케어 기술 |

|

폴리스타이렌 설포네이트를 고함량으로 포함하는 |

오일함유 마이크로 캡슐 포함하는 립케어 기술 |

|

칼라민이 안정화된 형상 기억 현상을 갖는 |

클러스터 겔 분산 및 성형기술 |

|

미생물 유래 당지질계 유화제를 이용한 |

유화제 프리 자외선 차단기술 |

|

이데베논을 함유한 가용화 타입의 액상형 조성물 |

화장료 함침부재 및 제조기술 |

|

가용화 타입의 이데베논 안정화 조성물, 그의 |

자외선, 근적외선 및/또는 블루라이트 차단용 |

|

난용성 화장품의 수용액 분산 조성물 및 이의 |

투명 스틱 화장품 및 그 제조방법 |

|

음이온성 고분자 및 우레탄을 함유하는 |

자외선 차단용 화장료 조성물 |

|

락토바실러스 플란타넘 J2K-27 균주를 이용한 |

스틱형 화장료 조성물의 제조방법 |

|

폼 타입의 반영구 염모제용 조성물 |

제형 안정성이 향상된 입술 플럼핑 유성화장료 |

|

유중수형(Water-in-oil) 타입의 입체적 형상을 |

마크로 유화 입자를 이용한 자외선 차단 조성물 |

|

천연 유화제를 포함하는 수중유형의 |

3색 그라인더 팩트용 화장료 조성물 |

|

캡슐을 포함하는 저점도의 화장료 조성물 |

수분산 오일 프리 자외선 차단용 화장료 조성물 및 이의 제조방법 |

|

리포좀 복합체 및 이를 포함하는 피부 개선용 |

자외선 차단용 티타늄디옥사이드-멜라노이딘 복합체 |

|

콜라겐 합성 촉진 및 활성산소 억제 효과를 |

자외선 차단용 스틱형 화장료 조성물 |

|

병풀 유래 아미노산 혼합물을 포함하는 화장료 |

무기 점증제 및 유기 점증제를 포함하는 수분산 제형의 |

|

코어-쉘 복합 분체 및 이를 포함하는 항염증용 |

신규한 복합 분체를 포함하는 화장료 조성물 |

|

캡슐을 함유하는 화장료 조성물 |

반고형 색조 화장료 조성물 |

|

피부 장벽 강화, 피부 보습 및/또는 미세 먼지 |

묻어남이 개선된 왁스-프리의 유분산 화장료 |

|

가열 가능한 화장용 마스크 시트 |

세라마이드 함유 화장료 조성물 |

|

안정성을 개선한 난용성 유용 성분 함유 베지클 조성물 및 |

에어로졸 타입의 자외선 차단용 화장료 조성물 |

|

꽃송이버섯, 주름버섯, 둥근잎나팔꽃 및 복사나무꽃 |

화장용 캡슐 조성물 및 이를 포함하는 화장료 조성물 |

|

난용성 유효 성분을 안정화 한 화장료 조성물 |

다크닝 현상을 억제하고 우수한 지속력을 갖는 화장료 조성물 |

|

아미노산계 계면활성제를 포함하는 클렌징 폼 |

에스테르 교환 반응을 거친 타이거 넛츠 오일을 포함하는 화장료 조성물 |

|

셀프 캡슐레이션 제형의 화장료 조성물 및 |

입술 제품용 친수성 색소 조성물, 입술용 유분산 화장료 조성물 및 이의 제조 방법 |

|

피지억제 및 안정성이 우수한 약산성 저점도 |

- |

| 주름 개선용 화장료 조성물 | - |

| 치자꽃 추출물, 펠라고니움 그라베올렌스 추출물, 살비아 오피시날리스 추출물을 유효성분으로 포함하는 항산화, 항염증, 노화방지용 항균기능성 화장료 조성물 | - |

| ※상세 현황은 '상세표-5. 한국콜마-연구개발현황(상세)' 참조 |

B. 에이치케이이노엔㈜

a. 연구개발 주요 진행현황

공시서류 작성기준일 현재 당사가 연구개발 진행 중인 주요 프로젝트 현황은 다음과 같습니다.

|

No |

과제구분 |

과제명 |

적응증 |

연구시작일 |

현 단계(국가) |

| 1 | 합성신약 | 케이캡 | 위식도역류질환 | 2010년 | 출시, 적응증 추가임상(한국) |

| 2 | 합성신약 | IN-A002 | 자가면역질환 | 2012년 | 임상1상(한국) |

| 3 | 바이오신약 | IN-B001 | 수족구백신 | 2013년 | 임상1상(한국) |

| 4 | 신약 | IN-A011 | 영양공급 | 2018년 | 임상1상(한국) |

| 5 | 합성신약 | IN-A010 | 비알콜성 지방간질환 | 2020년 | 임상2상(유럽) |

| 6 | 바이오신약 | IN-B015 | 항암 | 2020년 | 임상1상(유럽) |

| 7 | 합성신약 | IN-A012 | 항구토주사 | 2020년 | 품목허가 심사(한국) |

| ※상세 현황은 '상세표-6. 에이치케이이노엔-연구개발 주요 진행 현황(상세)' 참조 |

b. 연구개발 현황

|

항목 |

단계 |

과제명 |

적응증 |

진행현항(국가) |

|

신약 |

출시 |

케이캡 |

위식도역류질환 |

출시, 적응증추가 임상3상(한국) |

| 진행중 | IN-A002 | 자가면역질환 | 임상1상(한국) | |

| 진행중 | IN-A003 | 항암 | 비임상 | |

| 진행중 | IN-A004 | 비알콜성지방간질환 | 기초연구 | |

| 진행중 | IN-A005 | 항암 | 기초연구 | |

| 진행중 | IN-A006 | 항암 | 기초연구 | |

| 진행중 | IN-A008 | 항암 | 비임상 | |

| 진행중 | IN-A009 | 비알콜성지방간질환 | 기초연구 | |

| 진행중 | IN-A010 | 비알콜성지방간질환 | 임상2상(유럽) | |

| 진행중 | IN-A011 | 영양공급 | 임상1상(한국) | |

| 진행중 | IN-A012 | 항구토 | 품목허가 심사(한국) | |

| 진행중 | IN-A013 | 항암 | 비임상 | |

| 진행중 | IN-A014 | 건선 | 기초연구 | |

| 진행중 | IN-A015 | 항암 | 기초연구 | |

| 진행중 | IN-A016 | 항암 | 기초연구 | |

| 진행중 | IN-A017 | 당뇨 | 기초연구 | |

|

바이오 |

진행중 | IN-B001 | 수족구백신 | 임상1상(한국) |

| 진행중 | IN-B002 | 두창백신 | 비임상 | |

| 진행중 | IN-B004 | 자가면역질환 | 비임상(한국), 라이선스 아웃(한국) | |

| 진행중 | IN-B003 | 폐렴 | 기초연구 | |

| 진행중 | IN-B005 | 항암 | 기초연구 | |

| 진행중 | IN-B008 | 항암 | 기초연구 | |

| 진행중 | IN-B012 | 소화 | 비임상 | |

| 진행중 | IN-B013 | 소화 | 기초연구 | |

| 진행중 | IN-B014 | 항암 | 기초연구 | |

| 진행중 | IN-B015 | 항암 | 임상1상(유럽) | |

|

개량 |

진행중 | IN-C001 | 위식도역류질환 | 비임상, 기술수출(중국) |

| 출시 | IN-C004 | 위식도역류질환 | 출시(한국) | |

| 진행중 | IN-C005 | 위식도역류질환 | 임상1상(한국, 미국) | |

| 진행중 | IN-C006 | 영양공급 | 임상3상(한국) | |

| 진행중 | IN-C007 | 영양공급 | 기초연구 | |

| 진행중 | IN-C009 | 당뇨 | 임상3상(한국) | |

| 진행중 | IN-C010 | 당뇨 | 임상1상 | |

| 진행중 | IN-C011 | 당뇨 | 품목허가 심사 | |

| 진행중 | IN-C013 | 당뇨 | 기초연구 | |

| 진행중 | IN-C014 | 당뇨 | 기초연구 | |

| 진행중 | IN-C019 | 요독증 | 품목허가 완료 | |

| 진행중 | IN-C029 | 당뇨복합 | 임상1상(한국) | |

| 진행중 | IN-C035 | 영양공급 | 비임상 | |

| 진행중 | IN-C036 | 순환 | 임상3상(한국) | |

| 진행중 | IN-C037 | 항암 | 기초연구 | |

| 진행중 | IN-C039 | 당뇨 | 기초연구 | |

| 진행중 | IN-C040 | 영양공급 | 기초연구 |

c. 최근 3개년 주요 의약품 보급 및 개발 성과

| 과제구분 | 과제명 | 적응증 | 진행사항 |

| 제네릭 | 케이알리티논 | 항진균 | 출시(2020년) |

| 제네릭 | 케이롤핀 | 항진균 | 출시(2020년) |

| 제네릭 | 케이제로타손 | 아토피 | 출시(2020년) |

| 제네릭 | 케이타솔 | 아토피 | 출시(2020년) |

| 제네릭 | 케이두타다트 | 탈모 | 출시(2020년) |

| 제네릭 | 케이팜시어 | 아토피 | 출시(2020년) |

| 제네릭 | 모사원서방 | 기능성소화불량 | 출시(2020년) |

| 의료기기 | 2Derma Gold PTT | 여드름 시술 | 출시(2020년) |

| 의료기기 | 클레더마MD | 병의원처방 화장품 | 출시(2020년) |

| 의료기기 | 심플스틱 이지 | 의료용 클램프 | 출시(2020년) |

| 바이오 | IN-B004 | 자가면역 | 기술수출(2020년) |

| 개량신약 | 엑스원에이 | 고혈압/고지혈 | 출시(2020년) |

| 신약 | 케이캡 | 위식도역류질환 | 기술수출(2020년, 몽골/싱가포르) |

| 바이오 | 가다실 등 5품목 | 백신 | 출시(2021년) |

| 제네릭 | 제피토 | 고지혈 | 출시(2021년) |

| 개량신약 | 케이캡 주사제 | 위식도역류질환 | 기술수출(2021년, 중국) |

| 신약 | 케이캡 | 위식도역류질환 | 기술수출(2021년, 미국/말레이시아) |

| 제네릭 | 이노엔플루 | 독감 | 출시(2021년) |

| 제네릭 | 슈가마데온주 | 해독제 | 출시(2022년) |

| 개량신약 | 케이캡 구강붕해정 | 위식도역류질환 | 출시(2022년) |

※ 기술수출(완제 수출/공급계약 포함)

C. (주)연우

a. 연구개발 현황

|

번호 |

시행부처/기관 |

과 제 명 |

총수행기간 (시작-종료일) |

연구성과 |

비고 |

|---|---|---|---|---|---|

|

1 |

중소기업 기술혁신개발사업 (중소기업청) |

Moving 마스카라 용기의 개발 |

2006.09.01 ~ 2007.06.30 |

- |

- |

|

2 |

창업성장기술 개발사업 (중소기업청) |

Bellow 시스템 에어리스 펌프 |

2011.11.01. ~2012.10.31. |

- 펌핑식화장품용기 특허출원(2건) |

World Champ |

|

3 |

한국산업기술진흥원 |

사용자 친화적 화장품 용기개발을 |

2012.08.01 ~ 2015.07.31 |

- 버튼고정형 회전용기 - 탄성 사이드 버튼 - THIN PITON - 울트라 점보 - 탄성 에어리스 펌프(고점도 크림자) - 크림타입 화장품용기(탄성 에어리스펌프) - NG_PUMP(크림타입 화장품용기) - PRESTO JAR 개발 - 트윈챔버용기 - PRESTO 실링구조 등 개발 및 출원 |

World Class 300 |

|

4 |

대한화장품연구원 |

글로벌 품질의 스프레이 펌프 개발 |

2012.11.01 ~ 2014.10.31 |

- 스프레이 오리피스 바디 제작용 탄성 가동 금형구조 - 스프레이 오리피스 구조 등 개발 및 출원 |

글로벌 코스메틱 |

※ 정부출연 개발과제 수행실적 기준입니다.

7. 기타 참고사항

7-1. 산업 분석

◆ 한국콜마홀딩스주식회사

1) 산업의 특성 등

지주회사란 다른 회사의 주식을 소유한 회사이며 단순히 주식을 소유하는 것만이 아니라, 법적기준 이상으로 해당회사의 주식(의결권)을 보유함으로써 그 회사에 대하여 실질적인 지배권을 취득하는 것을 사업의 목적으로 하는 회사입니다.

우리나라에서는 경제력 집중 및 산업의 독점화를 방지하기 위하여 지주회사 제도를법률로 금지하여 왔으나 IMF금융위기 이후 구조조정을 원활하게 하기 위하여 공정거래법상 엄격한 요건을 충족할 경우에 한하여 지주회사 설립 및 전환을 허용하고 있습니다.

지주회사의 장점으로는 기업지배구조의 투명성을 증대시켜 시장으로부터 적정한 기업가치를 평가 받음으로써 주주의 가치를 높이고, 독립적인 경영 및 객관적인 성과평가를 가능케 함으로써 책임경영을 정착시키며, 사업부문별 특성에 맞는 신속하고 전문적인 의사결정이 가능한 체제를 확립하여 사업부문별 경쟁력을 강화하고, 전문화된 사업역량에 기업의 역량을 집중함으로써 경영위험의 분산 등을 추구할 수 있습니다.

지주회사는 공정거래법 제18조 제2항 규정에 의거 다음 각호의 어느 하나에 해당하는 행위를 하여서는 아니됩니다.

① 자본총액(대차대조표상의 자산총액에서 부채액을 뺀 금액을 말한다. 이하 같다)의 2배를 초과하는 부채액을 보유하는 행위. 다만, 지주회사로 전환하거나 설립될 당시에 자본총액의 2배를 초과하는 부채액을 보유하고 있을 때에는 지주회사로 전환하거나 설립된 날부터 2년간은 자본총액의 2배를 초과하는 부채액을 보유할 수 있다.

② 자회사의 주식을 그 자회사 발행주식총수의 100분의 50[자회사가 상장법인인 경우, 주식 소유의 분산요건 등 상장요건이 「자본시장과 금융투자업에 관한 법률」에 따른 증권시장으로서 대통령령으로 정하는 국내 증권시장의 상장요건에 상당하는 것으로 공정거래위원회가 고시하는 국외 증권거래소에 상장된 법인(이하 “국외상장법인”이라 한다)인 경우 또는 공동출자법인인 경우에는 100분의 30으로 하고, 벤처지주회사의 자회사인 경우에는 100분의 20으로 한다. 이하 이 조에서 “자회사주식보유기준”이라 한다] 미만으로 소유하는 행위. 다만, 다음 각 목의 어느 하나에 해당하는 사유로 자회사주식보유기준에 미달하게 된 경우는 제외한다.

가. 지주회사로 전환하거나 설립될 당시에 자회사의 주식을 자회사주식보유기준 미만으로 소유하고 있는 경우로서 지주회사로 전환하거나 설립된 날부터 2년 이내인 경우

나. 상장법인 또는 국외상장법인이거나 공동출자법인이었던 자회사가 그에 해당하지 아니하게 되어 자회사주식보유기준에 미달하게 된 경우로서 그 해당하지 아니하게 된 날부터 1년 이내인 경우

다. 벤처지주회사였던 회사가 그에 해당하지 아니하게 되어 자회사주식보유기준에 미달하게 된 경우로서 그 해당하지 아니하게 된 날부터 1년 이내인 경우

라. 자회사가 주식을 모집하거나 매출하면서 「자본시장과 금융투자업에 관한 법률」 제165조의7에 따라 우리사주조합원에게 배정하거나 해당 자회사가 「상법」 제513조 또는 제516조의2에 따라 발행한 전환사채 또는 신주인수권부사채의 전환이 청구되거나 신주인수권이 행사되어 자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우

마. 자회사가 아닌 회사가 자회사에 해당하게 되고 자회사주식보유기준에는 미달하는 경우로서 그 회사가 자회사에 해당하게 된 날부터 1년 이내인 경우

바. 자회사를 자회사에 해당하지 아니하게 하는 과정에서 자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우(같은 기간 내에 자회사에 해당하지 아니하게 된 경우로 한정한다)

사. 자회사가 다른 회사와 합병하여 자회사주식보유기준에 미달하게 된 경우로서 그 미달하게 된 날부터 1년 이내인 경우

③ 계열회사가 아닌 국내 회사(「사회기반시설에 대한 민간투자법」 제4조제1호부터 제4호까지의 규정에서 정한 방식으로 민간투자사업을 영위하는 회사는 제외한다. 이하 이 호에서 같다)의 주식을 그 회사 발행주식총수의 100분의 5를 초과하여 소유하는 행위(벤처지주회사 또는 소유하고 있는 계열회사가 아닌 국내 회사의 주식가액의 합계액이 자회사의 주식가액의 합계액의 100분의 15 미만인 지주회사에는 적용하지 아니한다) 또는 자회사 외의 국내 계열회사의 주식을 소유하는 행위. 다만, 다음 각 목의 어느 하나에 해당하는 사유로 주식을 소유하고 있는 계열회사가 아닌 국내 회사나 국내 계열회사의 경우는 예외로 한다.

가. 지주회사로 전환하거나 설립될 당시에 이 호 본문에서 규정하고 있는 행위에 해당하는 경우로서 지주회사로 전환하거나 설립된 날부터 2년 이내인 경우

나. 계열회사가 아닌 회사를 자회사에 해당하게 하는 과정에서 이 호 본문에서 규정하고 있는 행위에 해당하게 된 날부터 1년 이내인 경우(같은 기간 내에 자회사에 해당하게 된 경우로 한정한다)

다. 주식을 소유하고 있지 아니한 국내 계열회사를 자회사에 해당하게 하는 과정에서 그 국내 계열회사 주식을 소유하게 된 날부터 1년 이내인 경우(같은 기간 내에 자회사에 해당하게 된 경우로 한정한다)

라. 자회사를 자회사에 해당하지 아니하게 하는 과정에서 그 자회사가 자회사에 해당하지 아니하게 된 날부터 1년 이내인 경우

④ 금융업 또는 보험업을 영위하는 자회사의 주식을 소유하는 지주회사(이하 “금융지주회사”라 한다)인 경우 금융업 또는 보험업을 영위하는 회사(금융업 또는 보험업과 밀접한 관련이 있는 등 대통령령으로 정하는 기준에 해당하는 회사를 포함한다) 외의 국내 회사의 주식을 소유하는 행위. 다만, 금융지주회사로 전환하거나 설립될 당시에 금융업 또는 보험업을 영위하는 회사 외의 국내 회사 주식을 소유하고 있을 때에는 금융지주회사로 전환하거나 설립된 날부터 2년간은 그 국내 회사의 주식을 소유할 수 있다.

⑤ 금융지주회사 외의 지주회사(이하 “일반지주회사”라 한다)인 경우 금융업 또는 보험업을 영위하는 국내 회사의 주식을 소유하는 행위. 다만, 일반지주회사로 전환하거나 설립될 당시에 금융업 또는 보험업을 영위하는 국내 회사의 주식을 소유하고 있을 때에는 일반지주회사로 전환하거나 설립된 날부터 2년간은 그 국내 회사의 주식을 소유할 수 있다.

2) 영업의 개황 등

당사는 다른 회사의 주식을 소유함으로써 다른 회사를 지배하는 것을 주된 목적으로 하며, 주요 종속회사 및 자회사로는 콜마비앤에이치(주) 및 한국콜마(주)가 있습니다. 당사는 콜마비앤에이치(주), 한국콜마(주), 에이치케이이노엔(주) 등으로 부터 받는 상표권사용수익, 관리용역수수료, 배당금 및 임대료 등이 주 수입원이 됩니다. 이에 따라 당사의 수익은 계열회사의 성장과 함께 증가하며, 이를 위해 당사는 지주회사로서 자회사의 기업가치 상승에 사업역량을 집중하고 있습니다.

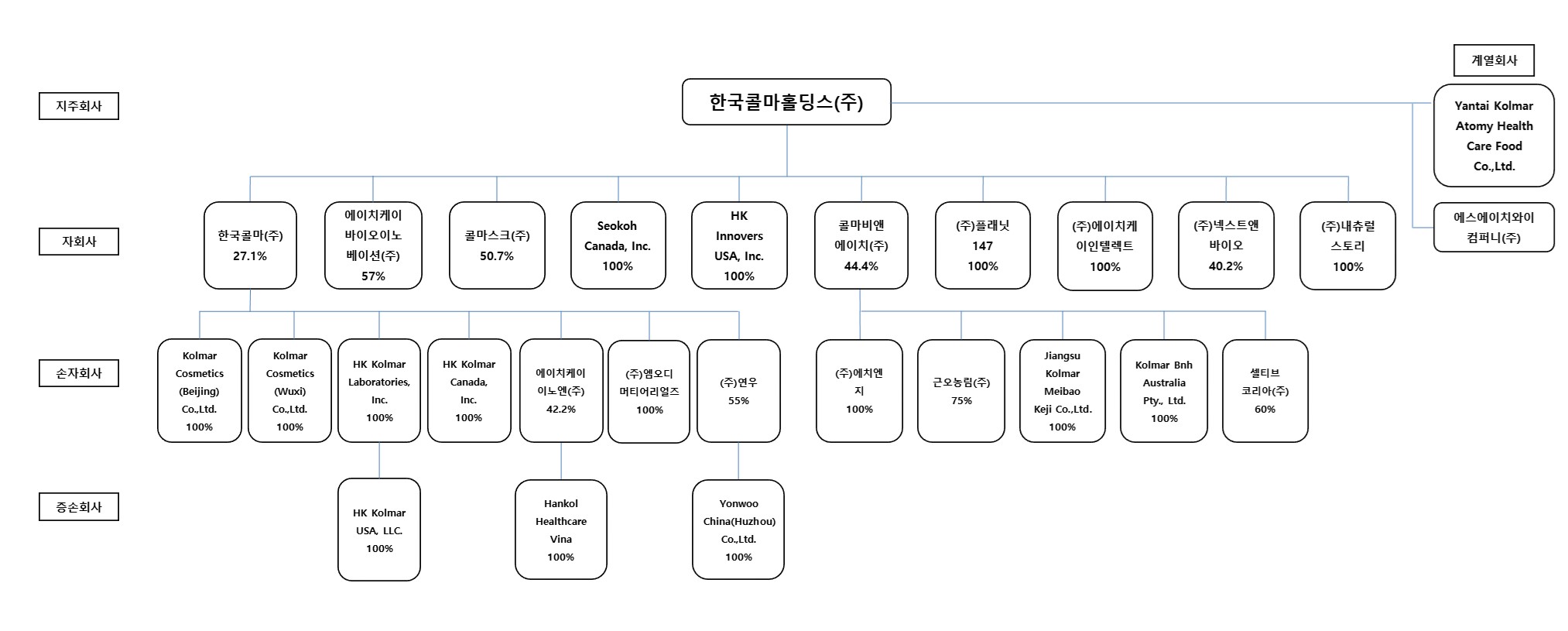

3) 당사의 연결 종속회사 및 주요 자회사

당사의 연결 종속회사 및 주요 자회사는 각각 건강기능식품, 화장품 및 의약품의 연구개발 및 제조를 주요 사업으로 영위하고 있으며, 각 주요 사업부문별 현황은 아래와 같습니다.

| 사업부문 | 회사명 | 주요제품 |

| 화장품 | 한국콜마(주) (주)에치엔지 콜마스크(주) (주)플래닛147 HK Innovers USA, Inc. (주)내츄럴스토리 |

기초 및 색조 화장품 등 |

| 헬스케어 | 에이치케이이노엔(주) 에이치케이바이오이노베이션(주) (주)에이치케이인텔렉트 |

혈액 및 체액대용제, 고혈압 치료제, 위식도역류질환 치료제, 고지혈증치료제, 혈중영양분 공급제 등 |

| 건강기능식품 | 콜마비앤에이치(주) Jiangsu Kolmar Meibao Keji Co.,Ltd Kolmar Bnh Australia Pty., Ltd 근오농림(주) 셀티브코리아(주) |

건강기능식품 등 |

| 기타 | Seokoh Canada, Inc. | 부동산 임대 등 |

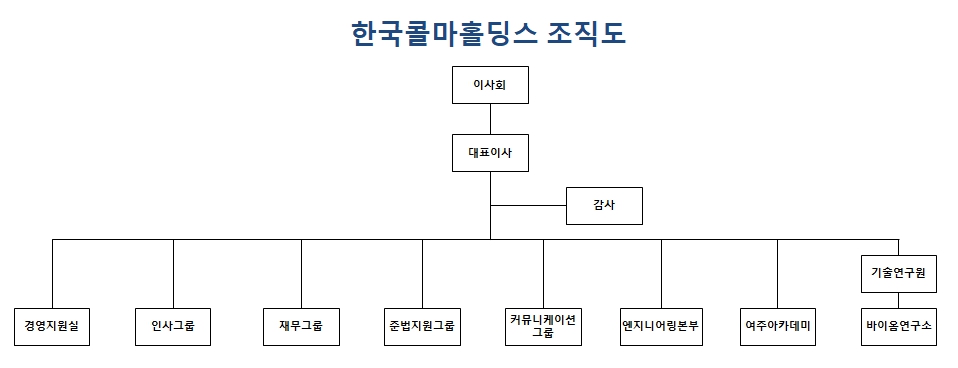

4) 조직도

|

|

한국콜마홀딩스 조직도 (2022.09.30) |

◆ 콜마비앤에이치(주) 및 연결대상 종속회사

(1) 건강기능식품

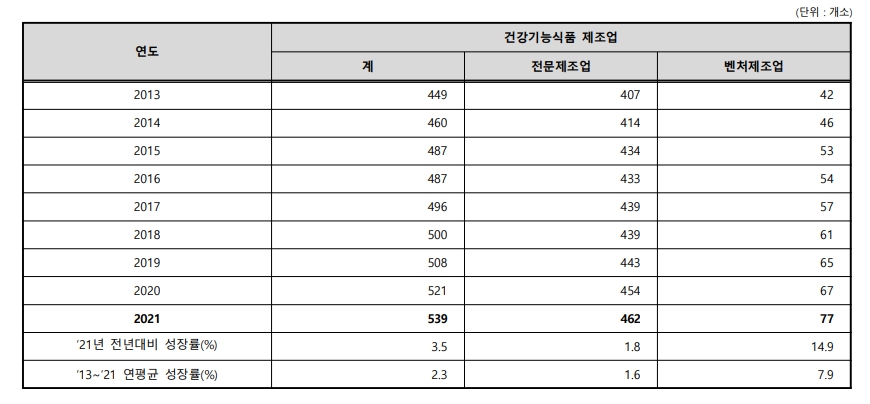

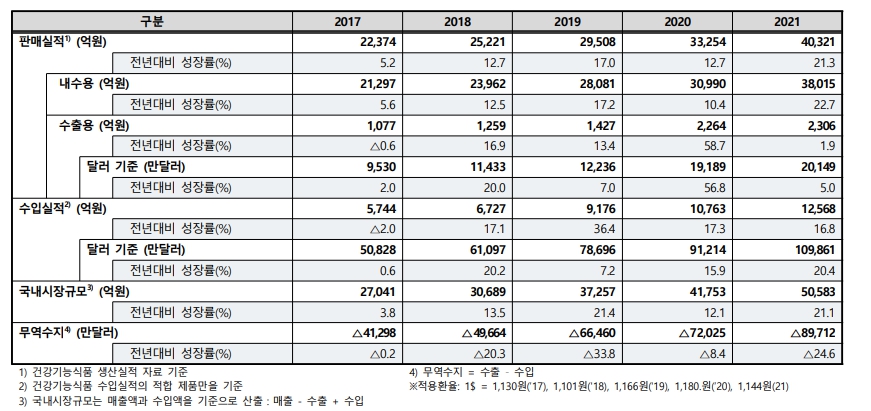

2021년 기준 건강기능식품 업체 수는 539개소이며, 총 매출액은 4조 321억원으로 21.3% 증가하였고, 총 매출량은 14만 3,412톤으로 81.0% 증가하였습니다.

|

|

2021년 국내 건강기능식품 제조업체 현황 |

(자료: 식품의약품안전처, 2021년도 식품 등 생산실적)

|

|

2021년 건강기능식품 판매실적 현황 |

(자료: 식품의약품안전처, 2021년도 식품 등 생산실적)

전체 건강기능식품 시장은 경기변동에 따라 영향을 받고 있지만, 개별 건강기능식품 시장은 소비자의 관심도에 영향을 받는 특징이 있습니다. 따라서 전체 건강기능식품 시장의 변동이 개별 건강기능식품에 미치는 영향은 크지 않습니다.

고령사회 진입으로 인한 '건강한 삶'에 대한 개인적 욕구 및 자기 건강관리에 대한 관심의 증대로 건강기능식품 산업은 최근 5년간 총 매출액 기준으로 연평균 10% 이상의 성장을 이루고 있으며, 최근 건강기능식품 시장에 대한 수요가 신체건강 뿐만 아니라 미용목적으로 확대되어 지속적인 성장이 예상됩니다.

최근 관련 연구자료에 의해 건강기능식품으로 인한 잠재적 의료비 절감 효과에 주목하면서 건강기능식품 섭취가 고령 인구의 복지 향상에 기여한다고 평가되고 있습니다. 이러한 건강기능식품에 대한 관심의 증가에 따라 건강기능식품에 대한 국가의 안전관리가 강화되었으며, 당사는 안정성이 보장된 건강기능식품을 제조하기 위하여 강화된 GMP기준 및 관련기준을 준수하고 있습니다.

건강기능식품 생산에 사용되는 원료는 고시형 원료 및 개별인정형 원료가 있으며, 원료에 따라 건강기능식품의 효능에 차이가 있습니다. 개별인정형 건강기능식품을 제조하여 판매하는 회사들은 건강기능식품 원료를 사용하여 제품을 생산함에 있어서 독점적인 권리를 가지고 있습니다. 유사한 효능을 나타내는 건강기능식품을 생산하는 업체가 존재하지 않는 경우 독점적인 시장에서 사업을 영위합니다.

■ 건강기능식품 원료의 주요 특징

|

구 분 |

주요 내용 |

독점적 권리 |

당사 주요 원료 |

|---|---|---|---|

|

고시형 |

*「건강기능식품에 관한 법률」제 14조에 따라「건강기능식품의 기준 및 규격」에 고시된 영양성분 및 기능성 원료 * 제조기준, 규격, 최종제품의 요건에 적합할 경우 |

해당사항 없음 |

프로바이오틱스, |

|

개별인정형 |

*「건강기능식품에 관한 법률」제 15조에 따라 「건강기능 식품의 기준 및 규격」에 고시되지 않고 식품의약품안전처장이 개별적으로 인정한 원료 * 제품 생산 및 판매를 위해서는 원료의 안정성, 기능성, 기준 및 |

개별인정형 원료 |

당귀 등 혼합추출물, 포도블루베리 추출 혼합분말, 미숙여주주정추출분말, 풋사과 추출물, 루바브뿌리 추출물 |

|

|

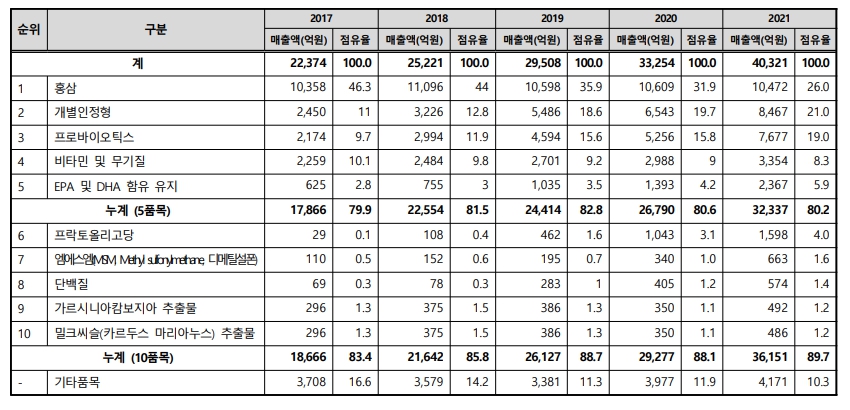

2021년 건강기능식품 품목별 현황 |

(자료: 식품의약품안전처, 2021년도 식품 등 생산실적)

2021년 식약처 건강기능식품 생산실적 통계자료에 의하면 국내 건강기능식품 판매 실적은 상위 5개 품목의 매출액 비중이 전체 80.2%, 상위 10개 품목의 매출액 비중은 89.7%로 매출액 편중이 심한 것을 알 수 있으며 홍삼, 개별인정형, 프로바이오틱스, 비타민 및 무기질등이 상위권에 포함되어 있습니다.

당사는 소재 연구개발 전문기업으로 건강기능식품 원료를 개발하여 면역기능개선 , 다이어트, 장건강개선 등 다양한 제품의 건강기능식품을 세종공장과 음성공장에서 ODM/OEM 방식으로 생산하여 판매하고 있습니다.

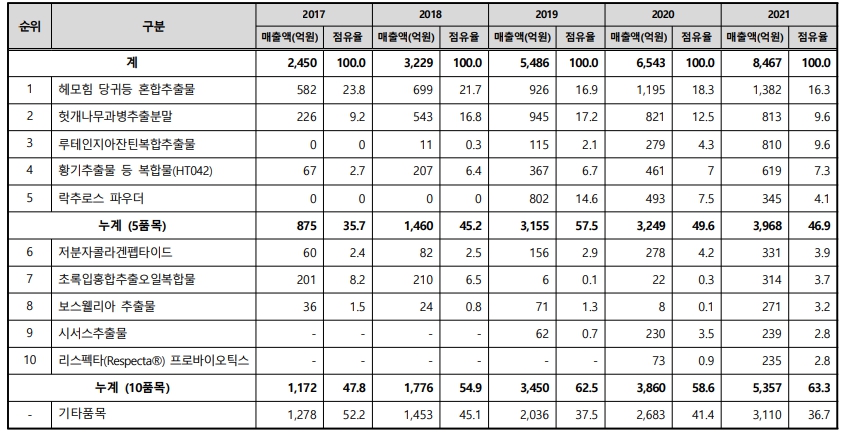

건강기능식품 중 당사의 주력제품은 면역기능개선 건강기능식품입니다. 설립 당시 한국원자력연구원으로부터 이전 받은 면역기능 개선 '건강기능식품 제조기술'을 바탕으로 2006년 식품의약품안전처로부터 당귀 등 혼합추출물을 개별인정형 건강기능식품 원료로 승인받았으며, 동 소재를 이용하여 생산한 건강기능식품은 2021년 현재 개별인정형 건강기능식품 생산실적 1위를 차지하고 있습니다.

|

|

2021년 개별인정형 건강기능식품 품목별 판매현황 |

(자료: 식품의약품안전처, 2021년도 식품 등 생산실적)

(2) 화장품

화장품 산업은 화학, 생물학, 약학, 생리학 등 기초과학과 응용기술이 복합적으로 작용되는 전형적인 정밀화학공업의 한 분야로 높은 수익구조를 갖고 있는 기술집약적고부가가치 산업입니다.

화장품은 재화 측면에서는 생활수준 향상에 따라 필수 소비재적 성격을 갖고 있으며산업 측면에서는 전형적인 다품종 소량생산 제품으로서 소규모 자본 투자형 산업입니다. 또한 국내외 화장품 시장 내 경쟁이 심화되고 트렌드가 빠르게 변함에 따라 소비자의 다양한 요구를 만족시키기 위한 높은 수준의 연구개발능력과 생산대응능력이요구되고 있습니다.

1) 맞춤형화장품 도입 본격화

소비자 요구에 따라 화장품의 내용물과 원료를 혼합하여 제공하거나 내용물을 소분하여 제공하는 화장품으로, 식품의약품안전처에서 화장품법 일부 개정안을 시행하면서 2020년부터 맞춤형화장품 제도가 실시되었습니다. 취향을 중시하는 개인화 트렌드와 맞물리면서 포화된 국내 화장품 시장에 새로운 원동력이 될 것으로 기대하고 있습니다.

2) 화장품 유통채널 트렌드 변화

2000년대 초반 국내 화장품 유통 전성기였던 원브랜드숍은 동시다발적인 유통 환경과 소비패턴의 변화에 따라 최근 점포수가 급격히 줄어들고 있습니다. 최대 경쟁자인H&B스토어의 시장 잠식이 가장 큰 요인으로, 대기업이 주도하는 H&B 스토어들은 꾸준히 성장하고 있으며 이와 비슷한 오프라인 멀티화 추세가 지속되고 있습니다. 온라인으로 구매할 수 있는 화장품 브랜드가 많아진 것도 원브랜드숍의 성장세가 꺾인 주요 원인 중 하나입니다. 특히 국내화장품 업계는 소셜네트워크서비스(SNS)를 사업의 핵심도구로 활용하고 있습니다. 단순히 제품 홍보 차원에서 끝나는 것이 아니라 제품의 개발 단계부터 판매까지 SNS 중심으로 운영해 실제 매출과 고객 유입률에도 긍정적 효과를 보이고 있습니다.

3) ODMㆍOEM업체 지속 성장

최근 글로벌 무역환경 불확실성 등 대외 여건 악화로 화장품산업도 침체된 분위기인 가운데 국내 화장품 ODMㆍOEM업체가 비교적 선전한 것으로 나타났습니다. 최근 화장품의 판매채널이 다양해짐에 따라 중소 화장품 업체의 시장진출이 용이해졌으나대부분은 자체 생산시설을 갖추고 있지 않아 국내 ODMㆍOEM 업체에 위탁생산을 하고 있습니다. 이처럼 화장품산업에서의 유통채널의 변화와 브랜드 다양화로 위탁생산업체의 필요성은 점점 늘어날 전망입니다.

4) 글로벌 착한가치ㆍ착한소비 시대

글로벌 화장품산업에서 피부와 환경 모두를 생각하는 착한가치ㆍ착한소비가 부상

하고 있습니다. 제품에 들어가는 성분부터 브랜드가 추구하는 가치가 올바른지를 따지는 소비자들이 늘고 있기 때문입니다. 특히 동물 실험을 하지 않는 비건 뷰티 제품들이 부상하고 있습니다. 비건 화장품이란 동물실험을 하지 않고 동물에서 채취한 성분을 사용하지 않은 제품을 의미하며, 글로벌 비건 화장품 시장은 연평균 8%씩 성장해 2025년에는 208억달러 규모에 이를 것으로 전망됩니다.

그 밖에도 제품의 용기를 플라스틱이 아닌 친환경 소재로 개발하거나 공병을 모아 재활용하는 브랜드들도 늘고 있습니다. 한번 쓰고 버리는 화장품 용기와 포장재에 대한

문제를 인식하고 이를 줄이기 위해 노력하고 있습니다.

5) 할랄화장품 시장 부상

최근 화장품산업에서는 새로운 시장인 '할랄'시장이 부상하기 시작했습니다. '할랄'은 이슬람 국가에 거주하고 있는 무슬림의 소비재의 대상 제품을 표현하는 단어로 '허용되는 것'을 뜻합니다. 최근 한류 열풍과 함께 이슬람권에서는 한국 화장품에 대한 관심이 상당히 높으며, 국내 화장품 기업들은 할랄인증을 통해 화장품 시장에 적극 진출하고 있습니다.

현재 무슬림 인구는 약 20억 명 수준이며, 할랄 시장규모도 2조 달러로 전망하고 있습니다. 향후 인구증가율과 경제성장률을 고려해 보았을 때 앞으로의 화장품 산업에서 성장가능성이 높은 매력적인 시장이 될 것으로 보입니다.

당사는 설립 시 한국원자력연구원으로부터 이전받은 고순도 녹차 정제기술과 자체적으로 개발한 프레쉬 허브 바이오기술(Fresh herb bio technology) 및 한방 발효기술을 바탕으로 화장품 소재를 생산하여, 한국콜마의 다중액정캡슐 기술을 적용한 화장품을 판매하고 있습니다. 또한 이러한 우수한 기술을 바탕으로 제조하는 당사의 화장품은 아토피성 피부염 완화, 피부를 진정시키고 내적ㆍ외적 요인에 의한 피부트러블을 케어해주는 천연 한방 기능성 화장품으로 각광받고 있습니다.

■ 화장품 생산 주요 기술

|

구 분 |

주요내용 |

|---|---|

|

고순도 |