|

|

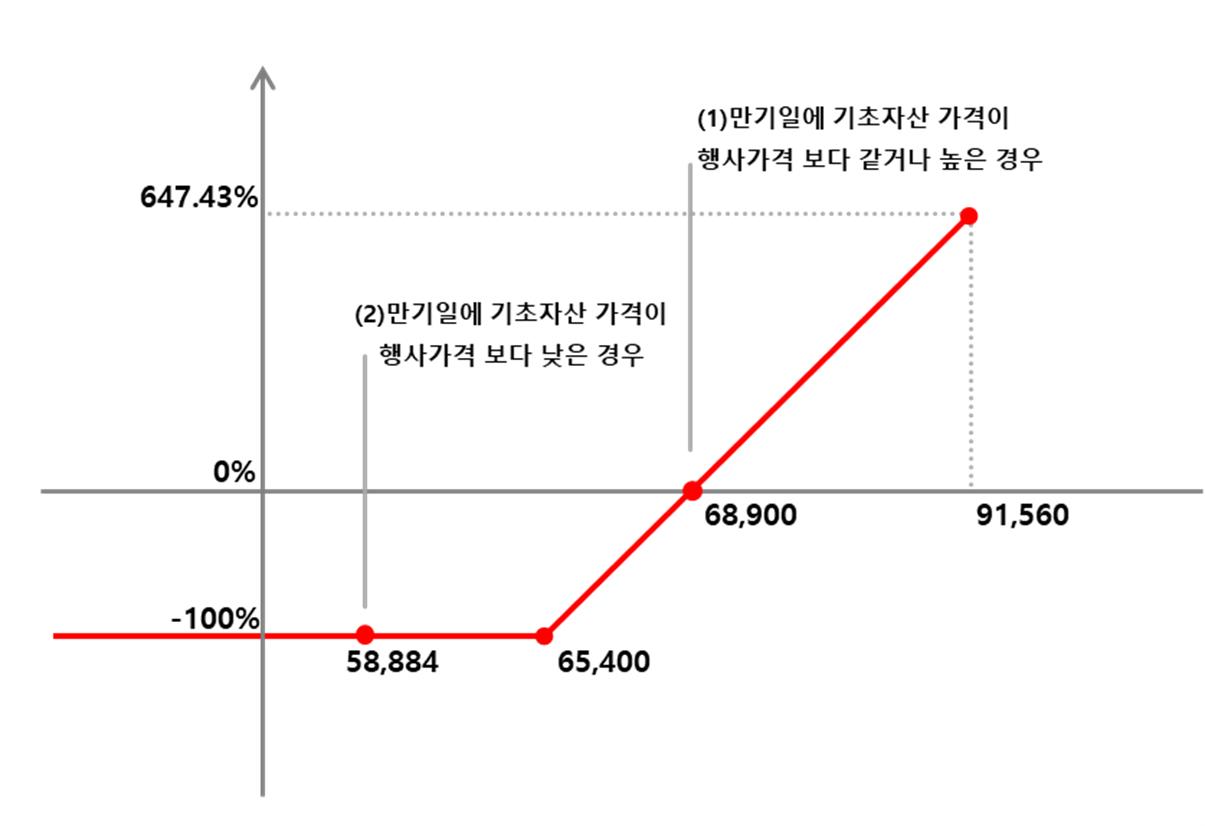

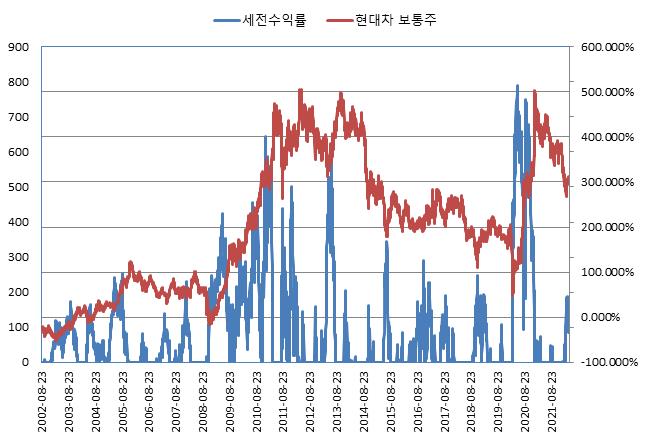

NH투자증권 제H301회 (예상 손익구조 그래프) |

주식워런트증권 1,000개를 투자했을 경우.

☞ [{(91,560 - 65,400) X 0.0100 - 35} X 1,000 / 35,000] X 100 = 647.43%

☞ 투자금액 35,000원 전액 손실(-100%)

투 자 설 명 서

| 2022년 08월 31일 | |

| N H 투 자 증 권 주 식 회 사 | |

| NH투자증권(주) 파생결합증권(주식워런트증권) 제 H301-H324 회 |

|

| NH투자증권(주) 파생결합증권(주식워런트증권) 제 H301-H324 회: 24,073,400,000원 |

|

| 1. 증권신고의 효력발생일: | 2022년 08월 31일 |

| 2. 모집가액 : | NH투자증권(주) 파생결합증권(주식워런트증권) 제 H301-H324 회: 24,073,400,000원 |

| 3. 청약기간 : | 2022년 08월 31일 |

| 4. 납입기일 : | 2022년 08월 31일 |

| 5. 증권신고서 및 투자설명서의 열람장소 | |

| 가. 증권신고서 : | 금융위(금감원)홈페이지 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : | 금융위(금감원)홈페이지 → http://dart.fss.or.kr |

| 다. 투자설명서 : | 금융위(금감원)홈페이지 → http://dart.fss.or.kr |

| 서면문서 : NH투자증권 본/지점 | |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 | |

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| NH투자증권 주식회사 |

【 투자결정시 유의사항 】

| 1. 투자판단시 일괄신고서,일괄신고추가서류, 투자설명서 및 간이투자설명서를 반드시 참고하시기 바랍니다. 2. 금융투자상품의 특성상 투자원금의 손실이 있을 수 있으며 예금자 보호대상이 아닌 점을 숙지하고 투자하시기 바랍니다. 3. 미리 정한 조건을 충족하지 못하는 경우 약정 수익을 받지 못하거나 상품에 따라서는 원금손실이 발생될 수 있는 복잡한 구조이므로 관련 투자 위험요소를 충분히 이해하고 투자하시기 바랍니다. 4. 기초자산의 가격에 연계하여 증권의 수익률이 결정되므로 투자결정시 기초자산의 성격 및 과거 가격 추이, 기초자산 관련 경영환경 변화 등에 따른 권리변경 가능성 등을 충분히 숙지하고 투자하시기 바랍니다. (기초자산이 신용위험인 경우 신용사건 발생여부에 따라 수익률이 결정되므로 신용사건 발생에 영향을 미칠 수 있는 다양한 요소를 충분히 숙지하고 투자하시기 바랍니다.) 5. 발행인의 신용상태에 따라 투자원금이 보호되지 않을 수 있는 신용위험이 있으므로 발행인의 재무현황 및 신용등급(NH투자증권, 발행사 신용등급 AA+, 2022년 03월 28일 한국기업평가 ) 등을 파악하고 투자결정을 하시기 바랍니다. (투자적격 신용등급은 AAA/AA,A,BBB 각각 +,0,-순으로 구분됩니다.) 6. 투자금은 법적으로 별도 예치의무가 없기 때문에 발행인의 고유재산과 분리되어 보호되지 않는다는 점을 충분히 이해하고 투자하여야 합니다. 7. 동 파생결합증권은 거래소에 상장되었다 하더라도 거래량이 많지 않거나 만기 전 투자금 회수가 어려울 수 있으며 본 증권의 보유자에게는 중도상환청구권이 없으므로, 중도상환절차 및 상환가격 결정방법 등을 반드시 확인하시기 바랍니다. |

【 본 문 】

[ 모집 또는 매출의 개요 ]

[종목명: NH투자증권 파생결합증권(ELW) 제H301회 ]

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

(1) 용어의 정의

| 항목 | 내용 |

|---|---|

| 1) 거래소 |

각 기초자산과 관련된 아래 각 거래소 - 삼성전자 보통주 : 한국거래소 또는 그 승계기관 |

| 2) 관련 거래소 |

각 기초자산과 관련된 선물·옵션 등이 거래되는 아래 각 거래소 - 삼성전자 보통주 : 한국거래소 또는 그 승계기관 |

| 3) 예정거래일 | 거래소 및 관련 거래소가 정규거래시간 동안 개장하기로 예정된 날 |

| 4) 거래소영업일 | 거래소 및 관련 거래소가 정규거래시간 개장하여 거래소가 모두 공식적으로 해당일의 종가를 발표한 날 |

| 5) 영업일 | 공휴일이 아닌 날로서 대한민국의 시중 은행들이 정상적으로 영업(외환거래 포함)을 하는 날 |

| 6) 기초자산 종가산출·발표기관 | 한국거래소 또는 그 승계기관 |

| 7) 계산대리인 | 발행인인 NH투자증권 주식회사 |

| 8) 교란일 | 예정거래일 중 거래소 또는 관련 거래소가 개장하지 못하거나 시장교란사유가 발생한 날 |

| 9) 시장교란사유 | (ㄱ) 거래 장애(Trading Disruption): 정규거래시간 종료시간 직전 1시간 동안에 거래소 또는 관련 거래소에서 기초자산(기초자산이 지수인 경우에는 지수의 20% 이상을 구성하는 증권)의 거래가 중단 또는 중지되거나(상· 하한가로 인한 경우를 포함), 기초자산과 관련된 선물 또는 옵션 등의 거래가 중단 또는 중지되는 경우로서 발행인이 중요하다고 판단하는 경우 (ㄴ) 거래소 장애(Exchange Disruption): 정규거래시간 종료시간 직전 1시간 동안에 시장참여자들이 거래소에서 기초자산(기초자산이 지수인 경우에는 지수의 20% 이상을 구성하는 증권)을 거래하거나 그 시장가격을 얻는 것 또는 관련 거래소에서 기초자산과 관련된 선물 또는 옵션 등을 거래하거나 그 시장가격을 얻는 것이 제한 또는 사실상 불가능한 경우로서 발행인이 중요하다고 판단하는 경우 (ㄷ) 조기 폐장(Early Closure): 거래소 또는 관련 거래소가 거래소영업일에 정규거래시간의 실제폐장시간과 정규거래시간 종료시 거래 체결을 위한 호가제출마감시간 중 먼저 도래하는 시간의 1시간 이전까지 폐장시간을 공표하지 아니한 채 예정폐장시간 이전에 폐장한 경우 (ㄹ) 그 밖에 기초자산과 관련하여 발행인이 본 증권의 조건을 변경 및 결정하는 것이 요청되는 상관례상 합리적인 사유가 발생 또는 존재하는 경우 |

| 10) 종가 | 거래소 또는 기초자산 산출기관이 정규거래시간 종료시간에 발표하는 기초자산의 최종가격 |

| 11) 예정폐장시간 | 거래소 또는 관련 거래소가 예정거래일에 해당 거래소 또는 관련거래소의 정규거래시간을 종료하기로 예정한 시간 |

| 12) 평가일 | 최초기준가격평가일 또는 만기평가일 |

| 13) 전환비율 | 파생결합증권(주식워런트증권) 1개에 해당하는 기초자산의 주식수 |

| 14) 기초자산 | 당해 증권의 기초자산은 한국거래소에 상장되어 있는 보통주와 한국거래소에서 산출하는 KOSPI200 지수 |

(2) 모집 또는 매출의 개요

| [종목명 : | NH투자증권 파생결합증권(ELW) 제H301회 |

] | [단위 : 원, 워런트] |

| 항 목 명 | 내 용 | ||||

|---|---|---|---|---|---|

| 종 목 명 | NH투자증권 파생결합증권(ELW) 제H301회 | ||||

| 모집방법 | 공모 | ||||

| 옵션종류 | CALL | 권리행사방식 | 유럽식 | ||

| 기초자산에 관한 사항 | 기초자산명 | 기준가격 (지수) |

행사가격 (지수) |

지수/가격 산출기관 |

|

| 삼성전자 보통주 (005930) |

61,500 | 65,400 | 한국거래소 | ||

| 기초자산 평가방법 | 최초기준가격평가 | 종가 | 만기가격평가 | 산술평균 | |

| 전환비율(승수) | 0.01 | ||||

| 기준가격평가일 | 2022.08.05 | 최종거래일 | 2022.12.08 | ||

| 만기상환 | 만기평가일 (From - To) |

지급조건 | 만기상환금액 | 만기일 (자동권리행사기간) |

상환금 지급일 |

| 2022.12.02 - 2022.12.08 |

1주식 워런트증권 당 만기상환금액을 지급 (원미만 여섯재짜리까지 반영) |

MAX{(만기평가가격-행사가격),0}*전환비율 *만기상환금액 결정과 관련된 자세한 사항은 만기 상환금액의 계산방법 참조 |

2022.12.12 | 2022.12.14 | |

| 조기종료상환 | 조기종료가격 (지수) |

조기종료지급조건 | 조기종료수익률 | ||

| - | - | - | |||

| 발행 및 청약에 관한 사항 | 발행총액 (납입금액) |

발행증권의 수 (워런트) | 1 워런트 당 발행가액 | ||

| 1,001,000,000원 | 28,600,000워런트 | 35원 | |||

| 청약기간 | 발행일 (납입일) |

||||

| 시작일 | 종료일 | ||||

| 2022.08.31 | 2022.08.31 | 2022.08.31 | |||

| 기타사항 | 중도상환여부 | 중도상환불가 | 조기종료여부 | 조기종료불가 | |

| 인수대금 납입은행 |

은행명 | 하나은행 | |||

| 지점 | 금융기관영업부 | ||||

| 상환금 지급은행 |

은행명 | 농협은행 | |||

| 지점 | NH금융PLUS파크원센터 | ||||

| 결제방법 | 현금결제 | ||||

| 예탁기관 | 한국예탁결제원 | ||||

| 상장여부 | 2022년 09월 05일 상장예정 | ||||

| 기 타 | 1. 행사종료일이 거래소 영업일이 아닌 경우에는 그 다음 거래소 영업일을 권리행사종료일로 합니다. 2. 상기 지정된 납입일, 지급일 등 금원의 지급이 필요한 날이 영업일이 아닌 경우에는 그 다음 영업일을 해당 납입일, 지급일 등으로 합니다. 3. 위 지급일은 발행일 현재를 기준으로 만기평가일(불포함) 이후 4영업일을 발행인이 예측하여 예상되는 일자를 기재한 것입니다. 따라서, 향후 만기평가일이 변경되거나 만기평가일 이후 해당 지급일(예정)까지 각 일의 영업일 여부가 발행인의 예측과 달라지는 경우, 위 지급일은 만기평가일(불포함) 후 4영업일의 결정 방식에 따라 조정 및 결정됩니다. 4. 본 서류에 달리 명시되어 있지 않다면, 본 일괄신고추가서류상 기재된 산식에 따라 계산된 결과는 소숫점 조정없이 그대로 사용됩니다. 5. 1(워런트)증권 당 만기상환금액은 본 서류 상의 계산방법에따라 결정 후 원단위 미만 절사하여 지급됩니다. |

||||

(3) 예상손익구조

본 증권의 예상손익구조에 대한 자세한 내용은 본 일괄신고추가서류 'Ⅱ. 증권의 권리내용 1. 예상손익구조'를 참조하시기 바랍니다.

2. 공모방법

당해 증권은 공모의 형태이나 유동성공급자로 지정된 기관에 일괄하여 배정되는 형태로 발행되므로, 유동성공급자를 제외한 다른 일반인이나 기관은 청약할 수 없음.

3. 공모가격 결정방법

본 증권의 발행인은 발행가격을 산출함에 있어 일반적으로 옵션의 가격 산출에 사용되는 블랙숄즈 모델(Fischer Black, Myron Scholes, 그리고 Robert Merton에 의해서 "The Pricing of Options and Corporate Liabilities”와 "Theory of Rational Option Pricing”이라는 논문제목으로 1973년에 "Journal of Political Economy"에 발표된 European옵션 가격결정모델)을 사용하였습니다. 그러나 블랙숄즈 모델은 주가 수익률이 평균적으로 무위험이자율과 배당율의 차이만큼 상승하며 이를 중심으로 불규칙하게 변동하며, 언제든지 기초자산의 공매도가 가능하고, 기초자산의 매매시 거래세 등 제반비용이 없으며, 무위험 차익거래가 불가능하며, 연속적으로 주식거래가 가능하고 무위험이자율은 옵션 만기까지 일정하다는 가정에 근거하므로 실제 금융시장에서 적용하는 데에는 여러가지 한계점이 있습니다. 이러한 문제 때문에 이론적 모델을 사용함에 있어 일반적으로 배당율,무위험이자율(금리) 및 변동성 등은 발행가격 산정시점의 시장상황을 기초하여 예상되는 추정변수를 사용하게 되며, 이는 변수 추정의 불확실성에 대한 예상 헤지거래비용과 거래세 등 제반비용을 고려하여 결정하게 됩니다. 본 증권의 발행가격 산정을 위한 구체적인 산식 및 그 적용 근거는 아래와 같습니다.

블랙-숄즈모델의 구체적인 식은 다음과 같습니다.

C = S'*N(d1) - K*exp(-r*T)*N(d2)

d1={ln(S'/K) + (r + σ* σ/2)T}/σ*sqr(T)

d2= d1- σ*sqr(T)

C=콜옵션의 가격

S = 현재지수/가격

S' = S-D*exp(-r*t) : 배당을 감안한 수정지수/가격

D=예상 주당배당액

N = 표준정규분포의 누적확률분포 함수

K = 행사지수/가격

exp = e(자연로그의 밑)의 거듭제곱함수

r = 무위험 이자율

T = 옵션잔존만기(연단위)

t=상장일부터 배당락일까지의 잔존만기(연단위)

ln = 자연로그

σ = 변동성

sqr = 제곱근

P = - S*exp(-q*T)*N(-d1)+K*exp(-r*T)*N(-d2)

d1 = {ln(S/K) + (r - q + σ* σ/2)T}/{σ*sqr(T)}

d2 = d1- σ*sqr(T)

P = 풋옵션의 가격

S = 현재가

N = 표준정규분포의 누적확률분포 함수

K = 행사가

exp = e(자연로그의 밑)의 거듭제곱함수

r = 무위험 이자율

q = 배당률

T = 잔존만기(연단위)

ln = 자연로그

σ = 변동성

sqr = 제곱근

위의 내용을 구체적인 산식에 적용하여 표로 정리하면 다음과 같습니다.

| [종목명 : | NH투자증권 파생결합증권(ELW) 제H301회 |

] | [단위 : 원, 워런트] |

| 구분 | 설명 | 입력값 | 비고 |

|---|---|---|---|

| S | 기준가 | 61,500원 | 2022년 08월 05일 기초자산의 종가 |

| S' | 수정된 기준가 | 60,169.0404원 | 2022년 08월 05일 기초자산의 종가에서 배당액을 감안한 수정기준가 |

| D | 예상 주당 배당액 | 1330.96 | |

| K | 행사가 | 65,400원 | |

| T | 잔존만기(연단위) | 0.2849 | 본 증권의 발행일(2022.08.31)에서 만기일(2022.12.12)까지의 일수를 365로 나눈 값 |

| r | 무위험 이자율 | 2.12% | 본 증권의 잔존만기에 대응하는 국고채금리(2022.08.05기준)로 예측하여 적용 |

| σ | 연변동성 | 40.00% | 2022년 08월 05일 현재 ELW의 잔존만기 104일 역사적 변동성 33.02%와 옵션 이론가에 포함되지 않은 예상 헤지 비용(거래세 등)을 고려하여 산출 |

| 역사적변동성을 이용한 이론가격 | 2,600.00 | 33.02% | 실예측변동성을 이용한 이론가격 산식에서 변동성을 역사적 변동성으로 사용 |

| 실예측변동성을 이용한 이론가격 | 3,500.00 | 40.00% | 상기 블랙숄즈모델 산식에 의하여 산출 |

| 전환비율 | 0.0100 | 파생결합증권(주식워런트증권) 1개에 해당하는 기초자산 주식수 | |

| 발행가 | 35 | 35 | 전환비율×이론가격=35.00을 본 증권의 상장시 거래 예정인 호가단위로 조정(내림) 하여 결정 |

[실제사용변동성 대비 역사적변동성 개요]

| 구분 | 변동성(%) | 이론가격(원) |

|---|---|---|

| 역사적 변동성 | 33.02 | 26.00 |

| 실제사용변동성 | 40.00 | 35 |

| 차이 | 6.98 | 9.00 |

| 상기 적용된 변동성은 역사적 변동성과는 달라서 측정된 이론가격이 변동성에 따라 달라지게 됩니다. 역사적 변동성은 기초자산의 가격변화로 측정되지만, 이에 발행가격은 다음의 사항을 반영하여 적용된 실예측변동성을 사용하게 됩니다. |

[변동성 예측항목 세부내역]

| 항 목 | 변동성(%) | 비용(원) |

|---|---|---|

| 헤지시 수반되는 거래세 | 3.536 | 4.556 |

| 불연속 주가 움직임 비용 | 1.924 | 2.479 |

| 향후 변동성 변화 예측 | 1.127 | 1.452 |

| 시장 충격비용 | 0.399 | 0.514 |

| 1워런트당 변동성 가산 합계 | 6.984 | 9.000 |

| ※ 상기 발행가격에 적용한 가격결정변수는 발행인 발행가격을 산정하는 시점에서 예측한 변수이며, 본 증권이 발행 후 발행인 또는 본 증권의 유동성공급자가 제시하는 매매가격에 적용되는 변수는 매매시점의 시장의 상황에 따라 변경될 수 있음을 유의하시기 바랍니다. |

4. 모집 또는 매출절차 등에 관한 사항

(1) 모집 및 매출관련 공고일자와 공고방법

당해 증권은 공모의 형태이나 유동성공급자로 지정된 기관에 일괄하여 배정되는 형태로 발행되므로, 유동성공급자를 제외한 다른 일반인이나 기관은 청약할 수 없음.

(2) 청약의 방법

| 항 목 | 내 용 |

|---|---|

| 청약일 | 2022년 08월 31일 |

| 배정일 및 환불일 | 2022년 08월 31일 |

| 납입일 | 2022년 08월 31일 |

| 납입장소 | 하나은행 금융기관영업부 |

| 청약 단위 | 최저 청약단위 및 청약단위는 100워런트 증권으로 함 |

| 청약 증거금 | 1)모집 또는 매출가액의 100%에 해당하는 금액. 청약증거금은 납입일에 당해 증권의 납입금액으로 대체하며, 청약증거금에 대해서는 무이자로 함. 2)청약증거금의 대체 및 반환 등에 관한 사항. 청약증거금은 납입일에 당해 증권의 납입금액으로 대체하고 청약증거금에 대해서는 무이자로 하며, 초과청약금에 대한 반환은 납입일에 청약계좌로 자동 반환됩니다. |

| 청약의 방식 및 절차 | 1) 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약증거금과 함께 청약취급장소에 제출하는 방법으로 청약합니다. 청약자는 "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 합니다. 또한, 대리인을 선임하는 경우 청약서에는 대리인이 본인 및 대리인을 표시하고, 대리인이 기명날인 또는 서명하여야 합니다. 2) 청약취소는 청약기간동안 가능하며, 업무종료시간(16시)까지 신청하여야 합니다. 3) 청약자는 금융실명거래 및 비밀보장에 관한 법률의 규정에 의거 실명에 의하여 청약하여야 하며 무자격청약인 경우에는 그 전부를 청약하지 아니한 것으로 합니다. 4) 청약한도 초과의 경우 청약한도까지만 청약한 것으로 인정하여 안분배정합니다. |

| 청약 취급처 | NH투자증권(주) 본점 |

| 배정방법 | 당해 증권은 공모의 형태이나 유동성공급자로 지정된 기관에 일괄하여 배정됨. |

| 기타사항 | - |

(3) 증권의 발행 및 교부에 관한 사항

(1) 본증권은 자본시장과 금융투자업에 관한 법률 제 309조 제 5항의 규정에 의해 예탁결제원 명의의 실물 1매로 발행되어 일괄예탁제도를 통하여 예탁결제원에 예탁되며, 예탁결제원이 작성 비치하는 예탁자 계좌부상에 본 증권의 수량만큼 기재함으로써 교부에 갈음합니다.

(2) 투자자는 예탁결제원에 예탁된 본 증권에 대하여 실물발행을 청구하여 실물을 교부받을 수 없습니다.

(3) 본 증권은 기명식 증권으로 발행되며 그 분할 및 병합은 인정되지 않습니다.

(4) 증권의 상장 및 매매에 관한 사항

가. 증권의 상장관련

(1) 상장에 대한 일반사항

| 항 목 | 내 용 |

|---|---|

| 상장거래소 명칭 | 한국거래소 |

| 상장신청예정일 | 2022년 08월 31일 |

(2) 예비상장 심사결과

당해 증권은 신고서 제출일 현재 유가증권시장상장규정(이하 '상장규정'이라 한다) 제140조의 신규상장심사요건중 제140조제2항제4호(분산요건), 제5호(발행총액) 및 제6호(잔존권리행사기간)를 제외하고 모두 충족하고 있습니다. 따라서 한국거래소의 상장심사를 무난하게 통과할 것으로 판단되나, 그러함에도 불구하고, 한국거래소가 당해 증권의 상장이 투자자 보호와 시장관리에 적합하지 아니하다고 인정하는 경우에는 상장을 거부할 수 있음을 유의하시기 바랍니다.

당해 증권의 상장심사요건으로는 다음과 같습니다.

1. 발행인

증권 및 장외파생상품을 대상으로 하는 투자매매업자로서 법 제30조제1항에 따른 영업용순자본이 법 제30조제1항에 따른 총위험액의 3배 이상일 것

2. 기초자산 기초자산이 다음 각목의 어느 하나에 해당할 것

가. 코스피200지수를 구성하는 종목 중 일평균거래대금 100억원 이상 및 상위 100위 이내 종목

나. 코스닥150지수를 구성하는 종목 중 시가총액을 감안하여 세칙으로 정하는 종목 또는 해당 복수종목의 바스켓

다. 다음의 요건을 모두 충족하는 것으로서 세칙으로 정하는 주가지수. 이 경우 해당 주가지수에 관한 법적 권한을 가진 자와 사전에 그 주가지수의 사용 등에 관하여 계약을 체결해야 한다.

(1) 거래소 또는 지수산출전문기관이 산출할 것

(2) 유가증권시장, 코스닥시장, 유가증권시장과 코스닥시장 또는 적격 해외증권시장을 대상으로 산출할 것

(3) 해당 주가지수를 거래대상으로 하는 주가지수선물 또는 주가지수옵션시장이 있을 것

「유가증권시장 상장규정 시행세칙 제114조(주식워런트증권의 기초자산)」

① 규정 제140조제2항제3호가목에서 "세칙으로 정하는 종목"이란 일평균거래대금 100억원 이상으로서 거래소가 따로 정하는 방법에 따라 매 분기별로 공표하는 종목을 말한다.

② 규정 제140조제2항제3호나목에서 "세칙으로 정하는 종목"이란 거래소가 따로 정하는 방법에 따라 매월별로 공표하는 종목을 말한다.

③ 규정 제140조제2항제3호다목 전단에서 "세칙으로 정하는 주가지수"란 다음 각 호의 어느 하나에 해당하는 주가지수를 말한다.

1. 코스피200(「파생상품시장 업무규정」 제10조제1호의 코스피200을 말한다)

2. 코스닥150(「파생상품시장 업무규정」 제10조제2호의 코스닥150를 말한다)

3. 니케이225(Nikkei 225 Stock Average: 동경증권거래소에 상장된 주권 중 225 종목에 대하여 일본경제신문사가 산출하는 수정주가평균방식의 주가지수를 말한다)

4. 항셍지수(Hang Seng Index: 홍콩거래소에 상장된 주권에 대하여 홍콩의 항셍은행이 산출하는 시가총액방식의 주가지수를 말한다)

3. 모집 또는 매출

주식워런트증권이 모집 또는 매출에 의하여 발행되었을 것

4. 발행총액

주식워런트증권의 발행총액이 10억원 이상일 것

5. 잔존권리행사기간

주식워런트증권의 잔존권리행사기간이 상장신청일 현재 3월 이상이고 1년 이내일 것

6. 유동성 공급

유동성공급자 중 1사 이상과 업무규정 제20조의4 및 제20조의5에 따른 내용을 포함한 유동성공급계약을 체결할 것. 다만, 유동성공급자인 발행인이 직접 유동성을 제공할 경우에는 유동성공급계획을 제출할 것

나. 증권의 매매관련

(1) 당해 증권의 거래가격의 결정요인과 방법

당해 증권의 본질가치는 기초자산 시장가격, 행사가격, 만기잔존기간, 변동성(Volatility), 이자율, 배당수익률 및 발행인의 재무상태 등의 요인에 의하여 결정되었습니다.

그러나 당해 증권은 파생금융상품의 성격을 포함한 신종증권이므로, 당해 증권의 이론적인 가치 또는 본질적인 가치를 결정하는 여러 가격결정요인에도 불구하고, 발행 이후 만기 이전에 시장에서 거래되는 실제 거래가격은 당해 증권의 본질적인 가치 뿐만 아니라 시장상황, 시장수급 및 세제 등의 기타 가격결정요인 등을 반영하여 결정될 것입니다.

(2) 당해 증권의 만기또는 행사기간 이전에 매매방법

당해 증권이 한국거래소에 상장되어 매매되는 경우 투자자는 신주인수권증서와 동일한 방법으로 당해 증권을 거래소를 통하여 만기 이전에 현금화가 가능합니다. 당해 증권은 "유가증권시장상장규정 제140조의 2(주식워런트증권의 신규상장요건")에 따라 유동성공급자제도를 채택하도록 되어있으며 발행인이 직접 투자자에게 유동성을 제공할 예정입니다. 따라서 유가증권시장업무규정시행세칙 제2절의2(유동성공급호가)에 따라 유동성공급의무가 면제되거나 제한되는 사유를 제외한 모든 경우에 대하여 유동성 공급호가를 제출함으로써 본 증권의 유동성을 제공할 것입니다.

그러나 유동성공급자는 상장일로부터 만기일이전 최종거래일까지 당해 증권에 대한 위험회피거래(헷지거래)의 상황이나 기초자산의 변동 등을 고려하여 사전에 신고한 호가 스프레드비율(매수호가가격에 대한 호가스프레드의 비율)에 근거하여 매매에 응하게 되므로, 매매가격이 투자자가 매매하고자 하는 가격과 크게 차이가 날 수 있으며, 기초자산의 시장상황에 따라 매매 가능한 물량도 매우 제한적이거나 일시적으로 당해 증권의 유동성을 확보하지 못하여 거래가 이루어지지 않을 수도 있습니다.

(3) 유동성 공급 계획

① 유동성 공급자(LP): NH투자증권 주식회사

- 본 증권의 유동성공급자인 NH투자증권 주식회사는 파생결합증권(주식워런트증권)의 운용 및 유동성공급업무를 수행하기 위한 시스템을 구축하였으며, 해당 시스템을 이용하여 실제 유동성공급 업무를 수행할 것입니다. 해당 시스템은 유동성공급을 위한 수동주문 및 자동주문 기능을 가지고 있으며, 유동성공급 의무를 이행하기 위한 시장모니터링 및 헷지주문 시스템 기능을 가지고 있습니다. 또한 개발된 유동성공급시스템은 유동성공급의무를 위반하지 않도록 사전에 예방할 수 있는 예방체계를 가지고 있습니다.

본 증권의 유동성공급자인 NH투자증권 주식회사는 자체 유동성공급자로서의 역할과 의무를 수행하기 위한 운용 조직 및 전산시스템을 구축하였습니다. 따라서 NH투자증권은 관련규정에 의하여 공식적으로 본 증권의 유동성공급자를 변경하여야 하는 경우를 제외하고는 본 증권의 유동성공급자로서의 의무를 어떠한 경우라도 제3자에게 위임하지 아니할 것입니다.

또한, 유동성 공급자(LP)로부터의 주식워런트 증권(ELW) 취득과 관련하여, 본 증권의 유동성공급자(LP)로 지정되어 본 증권을 전량 취득한 유동성공급자(LP)는 본 증권이 상장되기전까지 이를 분매할 계획이 전혀없으며, 본 증권의 상장후에 장내유통시장에서 분매할 예정입니다.

본 증권의 투자자들은 유동성공급내역을 한국거래소의 공시를 통하여 알 수 있으며, 한국거래소 또는 감독기관의 요구시 언제든지 본 증권의 유동성공급내역을 공시할 것입니다.

② 유동성 공급기간

NH투자증권(주) 주식워런트증권 제 H301, H302, H303, H304, H305, H306, H307, H308, H309, H310, H311, H312, H313, H314, H315, H316, H317, H318, H319, H320, H321, H322, H323, H324회 : 2022.09.05 ~ 2022.12.01

③ 호가스프레드 비율 : (매도호가 - 매수호가) / 매수호가로서 당해 증권은 8%~15%입니다. 단, 유동성 공급자 외의 투자자 간의 호가스프레드 비율이 15% 이하일 경우 유동성 공급자는 호가를 제출할 수 없으나, 유동성 공급자의 양방향 호가가 없는 경우에 한해 유동성 공급자는 최우선매도호가 미만의 매도호가를 제출할 수 있습니다. 호가가격단위에 따라 한국거래소가 불가피하다고 인정하는 경우 유동성 공급자의 호가스프레드 비율이 8% 미만이거나 15% 초과일 수 있습니다.

당해 증권은 상장 후 "유가증권시장상장규정 제153조"에 의하여 ⅰ) 기초자산인 주권의 매매거래정지 또는 주가지수의 산출중단의 경우, ⅱ) 기초자산의 시장가격을 이용할 수 없는 경우, ⅲ) 상장폐지기준에 해당되는 경우 한국거래소에서 매매거래가 중지되게되므로 유동성에 심각한 제약을 받을수 있습니다. 특히, 당해 증권은 아래에 기재한 "유가증권시장상장규정 제143조의 1의 파생결합증권(주식워런트증권)의 상장폐지기준"에 해당되는 경우, 한국거래소는 당해 증권을 상장폐지 하게되므로 투자자는 시장에서 현금화가 불가능하게되므로 이에 각별히 유의하시길 바랍니다.

당해 증권의 상장폐지기준으로는 다음과 같습니다.

1. 발행인

가. 제140조제2항제1호에 따른 인가가 취소되거나, 영업이 정지되어 주식워런트증권 관련 업무 수행이 불가능한 경우

나. 제140조제2항제2호의 순자본비율이 「금융투자업규정」 별표10의2제1호가목에서 정하는 비율에 미달한 경우

다. 최근 사업연도의 재무제표에 대한 감사인의 감사의견이 부적정 또는 의견거절인 경우

라. 법률에 따른 해산 사유(합병, 분할, 분할합병에 따른 해산 사유는 제외한다)가 발생한 경우

마. 주식워런트증권 상장법인이 발행한 어음이나 수표가 최종부도로 처리되거나 은행과의 거래가 정지된 경우

바. 회생절차개시신청 또는 파산신청과 관련하여 다음의 어느 하나에 해당하는 경우

(1) 주식워런트증권 상장법인이 「채무자 회생 및 파산에 관한 법률」에 따른 회생절차개시신청 또는 파산신청을 하는 경우

(2) 「채무자 회생 및 파산에 관한 법률」에 따라 주식워런트증권 상장법인 이외의 자가 주식워런트증권 상장법인에 대한 회생절차개시신청 또는 파산신청을 하고 1개월 이내에 그 사유가 해소되지 아니하거나, 법원의 회생절차개시결정 또는 파산선고가 있는 경우

2. 기초자산

가. 주식워런트증권의 기초자산인 주권이 상장폐지 되는 경우

나. 주식워런트증권의 기초자산인 주가지수를 산출할 수 없게 된 때(지수산출의 단절 등 일시적인 중단은 제외한다.)

3. 권리행사

주식워런트증권의 권리행사기간만료,권리행사완료,권리행사조건의 달성으로 인하여 권리행사내용이 확정된 때 또는 최종거래일이 종료된 때

4. 유동성 공급

가. 제140조제2항제7호에 따른 유동성공급계약을 체결한 유동성공급자가 없게 되고, 그날부터 1개월 이내에 다른 유동성공급자와 유동성공급계약을 체결하지 않거나 유동성공급계획(주식워런트증권 상장법인이 직접 유동성을 제공하는 경우로 한정)을 제출하지 않은 경우

나. 유동성공급자교체기준에 해당하게 된 경우로서 그로부터 1월 이내에 다른 유동성공급자와 유동성공급계약을 체결하지 않거나 유동성공급계획을 제출하지 아니한 때

5. 주식워런트증권의 전부 보유

가. 전부보유일부터 직전 1개월 동안의 누적거래량이 상장증권수의 100분의 1에 미달하는 경우. 다만, 상장 후 2개월이 경과되지 않은 종목은 제외한다.

나. 전부보유일부터 1개월 동안 거래가 없는 경우

6. 신고의무 위반

주식워런트증권의 발행인이 고의, 중과실 또는 상습적으로 신고의무를 위반한 경우

7. 기 타

그 밖에 공익과 투자자보호를 위하여 거래소가 주식워런트증권의 상장폐지가 필요하다고 인정하는 경우

5. 인수 등에 관한 사항

- 해당사항 없음.

Ⅱ. 증권의 주요 권리내용

| [종목명 : | NH투자증권 파생결합증권(ELW) 제H301회 | ] |

1. 예상 손익구조

1) 본 증권의 보유자의 권리 내용

본 증권은 상환금액 지급일에 기초자산의 가격변동에 연동하여 미리 정하여진 산식에 따라 상환금액을 지급받는 내용의 주식워런트증권입니다.

본 증권의 보유자는 별도의 추가적인 권리행사절차 없이 자동으로 본 증권신고서에서 정하는 기준에 따라 계산된 금액을 상환금액으로 지급받습니다.

발행인이 본 증권의 조건에 따른 지급의무를 이행하지 못하였을 경우에는 해당 지급금액에 대하여 지급일 익일로부터 실제지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행 은행계정 대기업 원화대출에 적용되는 연체이자율 중 최고이율을 적용한 연체이자를 본 증권의 보유자에게 지급합니다.

2) 만기시의 권리행사 절차

발행인은 만기평가가격이 결정된 이후 지체없이 만기상환금액을 산정하여 발행인의 본, 지점에 게시하고, 인터넷 홈페이지에 공지합니다.

만기상환금액의 지급은 본 증권의 보유자의 별도의 권리행사 절차 없이 미리 정하여진 산식에 따라 산정된 금액을 지급일에 본 증권의 보유자의 계좌에 자동입금함으로써 이루어집니다.

3) 중도상환 청구권에 관한 사항

본 증권의 보유자에게는 중도상환청구권이 없습니다.

4) 만기상환금액의 계산방법

본 증권의 1워런트증권당 만기상환금액은 아래와 같습니다.

| 구분 | 내용 | 만기상환금액 (1워런트증권당) |

|---|---|---|

| 만기상환 | 만기평가가격이 행사가격보다 큰 경우 | MAX{(만기평가가격 - 행사가격),0} × 전환비율 * 만기상환금액은 원 단위 미만 소수점 여섯째자리까지 포함하며(소수점 일곱째자리 절사), 실제 총 상환금액(만기상환금액X총보유수량)은 원미만 절사하여 지급됩니다. * 각 투자자에게 총 상환금액을 모두 배분한 후, 상기 원단위 절사 지급방식에 따라 잔여금액이 발생하는 경우, 각 계좌관리 기관의 지급방식에 따라 1원씩 추가 지급할 수 있습니다. |

| 만기평가가격이 행사가격보다 작거나 같은 경우 | 0 |

5) 주요 용어의 정의

| 기준가격 | 61,500원 |

| 만기평가가격 | 만기평가일의 5영업일 종가를 산술평균한 가격 (원미만절사) |

| 만기평가일 | 2022년 12월 02일 - 2022년 12월 08일 |

| 행사가격 | 65,400원 |

| 전환비율 (워런트증권 1개에 대응하는 기초자산의 수량) |

0.0100 |

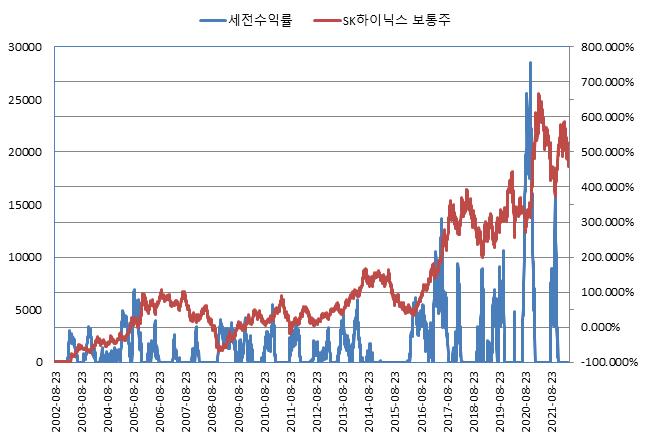

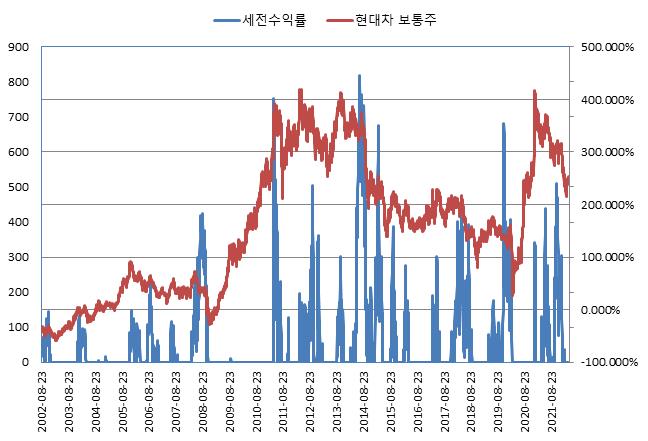

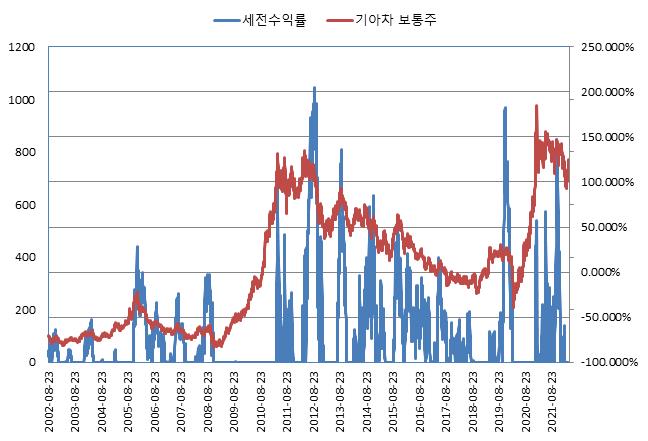

6) 예상 수익률 그래프

|

||

| 최초기준가격이 61,500이며, 1주식워런트증권 발행가격은 35원이고 행사가격은 65,400임. 주식워런트증권 1,000개를 투자했을 경우. |

||

| (1) 만기가격이 91,560(48.88%)으로 상승할 경우 수익률 ☞ [{(91,560 - 65,400) X 0.0100 - 35} X 1,000 / 35,000] X 100 = 647.43% |

||

| (2) 만기가격이 58,884(-4.25%)으로 하락할 경우 수익률 ☞ 투자금액 35,000원 전액 손실(-100%) |

7) 수익률 조건표

본 증권에 투자하는 경우의 만기 수익률은 아래의 표와 같습니다.

[예상손익 예시]

1,000워런트증권 투자시 , 발행가 = 35원

| 만기가격 | 기초자산등락률 | 만기지급액 | 수익률 |

|---|---|---|---|

| 91,560 | 48.88% | 261,600 | 647.43% |

| 88,944 | 44.62% | 235,440 | 572.69% |

| 86,328 | 40.37% | 209,280 | 497.94% |

| 83,712 | 36.12% | 183,120 | 423.20% |

| 81,096 | 31.86% | 156,960 | 348.46% |

| 78,480 | 27.61% | 130,800 | 273.71% |

| 75,864 | 23.36% | 104,640 | 198.97% |

| 73,248 | 19.10% | 78,480 | 124.23% |

| 70,632 | 14.85% | 52,320 | 49.49% |

| 68,016 | 10.60% | 26,160 | -25.26% |

| 65,400 | 6.34% | 0 | -100.00% |

| 63,450 | 3.17% | 0 | -100.00% |

| 61,500 | 0.00% | 0 | -100.00% |

| 58,884 | -4.25% | 0 | -100.00% |

| 56,268 | -8.51% | 0 | -100.00% |

| 53,652 | -12.76% | 0 | -100.00% |

| 51,036 | -17.01% | 0 | -100.00% |

| 48,420 | -21.27% | 0 | -100.00% |

| 45,804 | -25.52% | 0 | -100.00% |

| 43,188 | -29.78% | 0 | -100.00% |

| 40,572 | -34.03% | 0 | -100.00% |

| 37,956 | -38.28% | 0 | -100.00% |

| 35,340 | -42.54% | 0 | -100.00% |

8) 본 증권의 보유자의 최대손실액 및 최대이익액

| 구분 | 내용 | 투자수익금 |

|---|---|---|

| 최대손실액 | 본 증권은 만기평가가격이 행사가격보다 낮은 경우에 최대손실이 발생하며, 이 경우 투자금액 전부를 잃게 됩니다. |

0 |

| 최대이익액 | 본 증권은 만기평가가격이 행사가격보다 높은 경우에 이익이 발생하며 최대이익액의 제한이 없는 상품입니다. | (만기평가가격-행사가격)×전환비율 (단, 만기상환금액 계산 후, 원미만 절사하여 지급) |

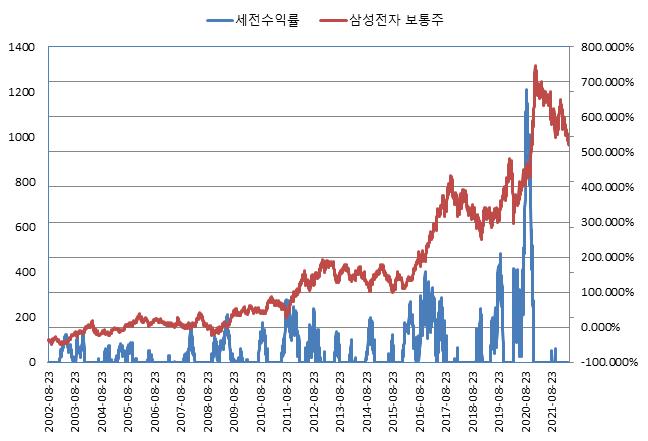

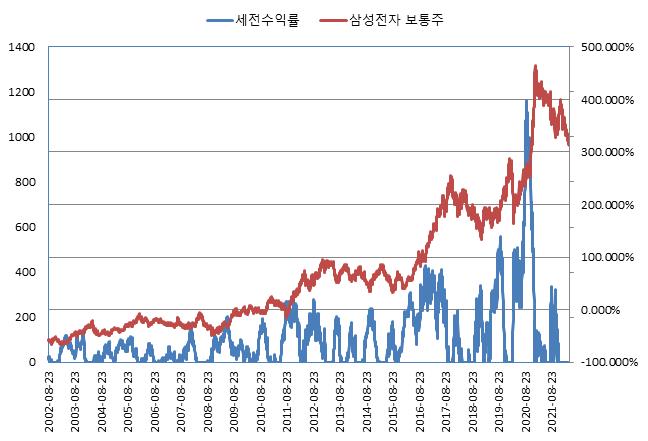

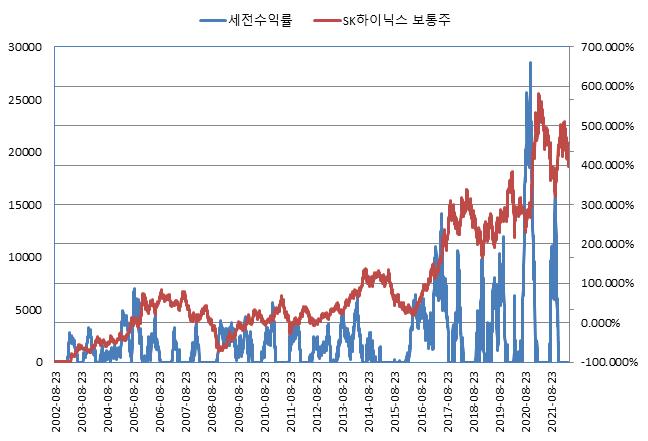

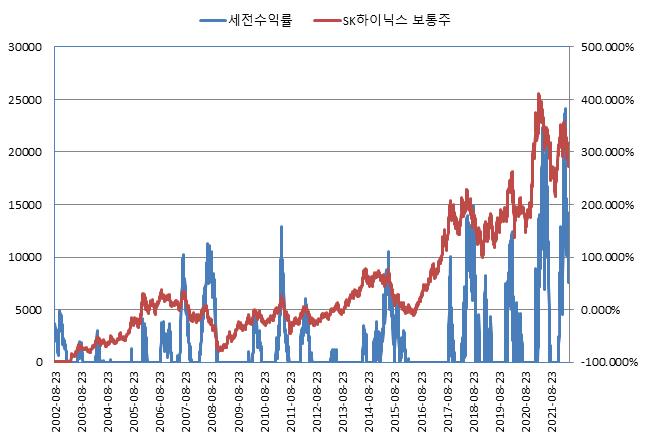

9) 본 증권의 기초자산의 과거데이터를 이용한 수익률 모의실험

|

|

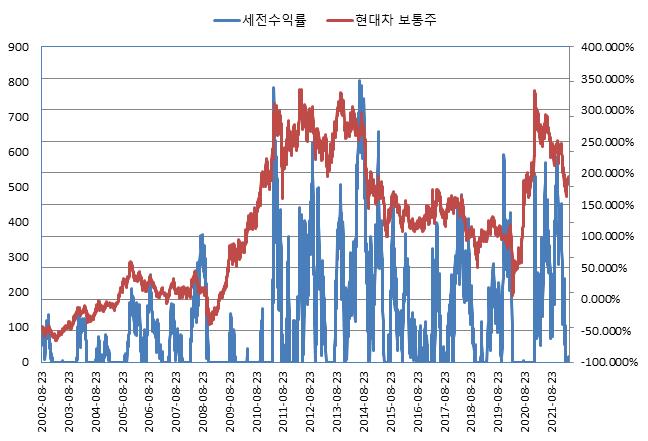

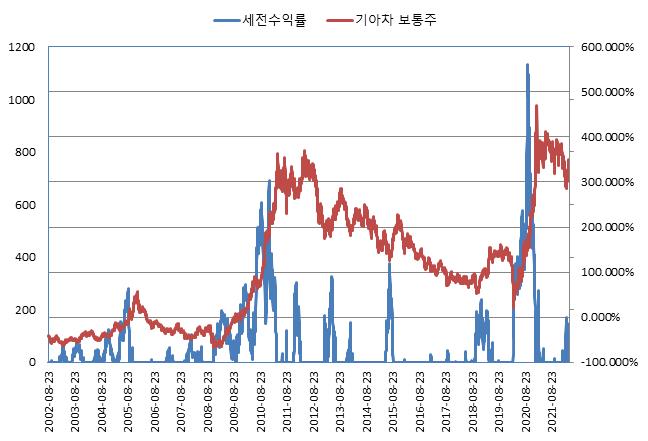

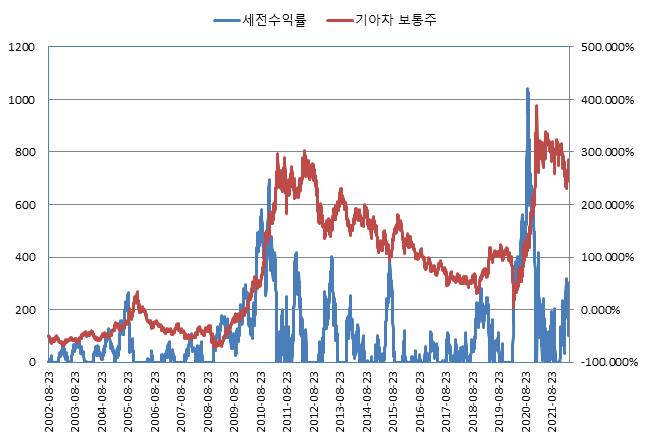

NH투자증권 제H301회 (수익률 모의실험) |

| 수익률 구간 | 발생횟수 | 발생빈도 | |

|---|---|---|---|

| -100% | -50% | 3,686 | 75.81% |

| -50% | 0% | 562 | 11.56% |

| 0% | 50% | 302 | 6.21% |

| 50% | 100% | 149 | 3.06% |

| 100% | 150% | 50 | 1.03% |

| 150% | 200% | 32 | 0.66% |

| 200% | 300% | 19 | 0.39% |

| 300% | 400% | 7 | 0.14% |

| 400% | 500% | 24 | 0.49% |

| 500% | 1000% | 27 | 0.56% |

| 1000% | 2000% | 0 | 0.00% |

| 진행중 | 4 | 0.082% | |

| 합계 | 4862 | 100.00% | |

주1) 위 표와 그래프는 2002년 08월 23일 ~ 2022년 04월 25일 까지의 기초자산종가를 이용하여 분석한 결과입니다.

주2) 총 시뮬레이션 횟수는 4,862 일입니다.

주3) 위 그래프와 표는 본 증권의 기초자산의 과거 가격변동치를 이용한 손익구조 및 통계자료는 아래와 같습니다. 단, 아래의 결과치는 과거의 자료를 사용하여 추정한 단순한 참고자료일 뿐이며, 본 증권의 투자에 대한 수익성을 보장하는 것은 아님을 유의하시길 바랍니다.

10) 증권의 발행 및 교부에 관한 사항

(1) 본증권은 자본시장과금융투자업에관한법률 제 309조 제 5항의 규정에 의해 예탁결제원 명의의 실물 1매로 발행되어 일괄예탁제도를 통하여 예탁결제원에 예탁되며, 예탁결제원이 작성 비치하는 예탁자 계좌부상에 본 증권의 수량만큼 기재함으로써 교부에 갈음합니다.

(2) 투자자는 예탁결제원에 예탁된 본 증권에 대하여 실물발행을 청구하여 실물을 교부받을 수 없습니다.

(3) 본 증권은 기명식 증권으로 발행되며 그 분할 및 병합은 인정되지 않습니다.

2. 권리의 내용

- 본 증권은 무담보 무보증 채권과 동일한 법적 지위를 갖습니다.

본 증권의 권리내용의 변경 및 결제불이행과 관련하여 발행인이 조정 및 계산에 있어 고의나 중대한 과실이 있는 경우에는 적용되지 아니하며, 또한 본 증권의 어떠한 지급의무와 관련하여 발행인이 정당한 사유없이 지급을 해태하는 경우에는 해당 지급액에 대하여 최초 예정되었던 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 연6%(상법 제54조에 따른 법정상사이율) 해당하는 연체이자율 적용한 연체이자를 가산하여 지급합니다

(1) 조기종결 사유

1) 다음의 각 호의 사유가 발생한 경우 발행인은 기한의 이익을 상실하며, 아래의 "(2)조기종결 방법"에 따라 투자자에게 본 증권을 상환하여야 합니다. 그러한 경우 발행인은 해당 사유 및 상환의무 발생사실, 조기종결일 및 조기종결금액을 명시하여 통지하여야 하며 이 때 조기종결일은 각 호의 사유발생일 (다만, 사유발생일이 거래소영업일이 아닌 경우 다음 거래소영업일)을 의미합니다.

① 발행인이 파산, 화의 또는 회사정리절차개시의 신청을 한 경우 또는 발행인 이외의 제3자의 신청에 의하여 발행인에게 파산이 선고되거나 화의 또는 회사정리절차가 개시된 경우

② 발행인에게 정관에 정한 해산사유가 발생하거나 해산에 관한 주주총회의 결의가 있는 경우, 법원의 해산명령 또는 해산판결이 있는 경우

③ 발행인에게 어음교환소의 거래정지처분이 있는 경우 등과 같이 발행인의 채무불이행사유가 발생하여 발행인이 기한의 이익을 상실한 경우

2) 다음의 각 호의 사유가 발생한 경우 발행인은 본 증권의 지급일 이전이라도 본 증권의 보유자에 대하여 해당 사유 및 상환의무 발생사실, 조기종결일을 명시하여 통지하고 본 증권을 상환할 수 있습니다. 이때 조기종결일은 발행인이 해당 사실을 통지하는 시점 이후의 특정 거래소영업일로써 발행인이 조기종결일로 지정한 날을 의미합니다.

① 본 증권의 발행 이후 관련 법령의 제정·개정, 관련 법령의 해석의 변경 등으로 인하여 본 증권과 관련된 거래가 위법하게 되거나, 발행인에게 본 증권과 관련한 추가적인 조세, 기타 공과금 납부 의무가 발생하는 경우

② 천재지변, 전쟁, 내란, 폭동, 노동쟁의, 금융시장의 거래중지사태 및 기타 이에 준하는 사유가 발생하여 본 증권을 더 이상 유지하는 것이 곤란한 경우

③ 거래소에서 기초자산의 계산 및 공시를 폐지하기로 발표하는 경우(단, 기초자산이 지수인 경우에 한함)

④ 거래소 또는 관련거래소에서 본 증권의 기초자산의 일부 또는 전부(기초자산과 관련된 선물.옵션종목을 포함)에 대하여 시장붕괴 및 교란사유, 상장폐지 사유가 발생하여 연속적으로 8예정거래일 동안 거래가 정지되거나 정지가 예정되는 경우

⑤ 기초자산 발행회사의 영업양도, 합병, 기타 이에 준하는 사유 등으로 인해 기초자산의 성격이 현저하게 변경되어 아래 '(3)권리내용의 변경'에 따른 본 증권의 권리내용 조정이 불가능한 경우

⑥ 거래소가 본 증권에 대하여 상장폐지를 공시하는 경우

⑦ 발행인의 휴업 또는 폐업으로 인하여 발행인이 더 이상 본 증권 상의 의무를 이행하기 곤란한 경우

(2) 조기종결 방법

① 본 증권의 조기종결 사유가 발생하여 발행인이 지급일 이전에 본 증권을 상환하여야 하는 경우 발행인은 지정된 조기종결일로부터 10영업일 이내에 본 증권의 보유자에게 조기종결금액을 지급하게 됩니다.

② 본 증권에 대하여 조기종결 사유가 발생하거나 또는 조기종결일이 지정되면, 발행인은 본 증권과 관련하여 조기종결금액 지급의무 이외에는 어떠한 추가적인 상환의무나 금전의 지급의무를 부담하지 아니합니다.

③ 본 증권의 조기종결 사유가 발생하여 발행인이 지급일 이전에 본 증권을 상환하여야 하는 경우, 발행인은 조기종결일의 기초자산 및 이와 관련된 선물.옵션 등이 거래되는 거래소의 시장상황, 기타 가격결정요인 등을 고려하여 선량한 관리자의 주의로써 일반적인 거래관행에 따라 합리적으로 계산하여 조기종결금액을 결정하게 됩니다. 조기종결금액은 본 증권의 유동성공급자를 포함하여 3개 주요 장외파생금융상품거래영업 인가를 받아 해당 업무를 영위하는 금융투자업자로부터 본 증권과 동인한 발행조건 및 발행수량에 해당되는 장외파생상품의 확정매수가격을 제시 받은 후 그 중 최고가로 결정하게 됩니다. 특히, 조기종결에 의한 지급액은 본 증권의 발행조건에 기재된 만기시 지급수준과 차이가 발생할 수 있으며 발행인 및 발행인의 위험회피거래상대방이 거래소, 관련거래소 또는 장외시장에서 본 증권과 관련된 위험회피거래를 청산할 수 있는 가격이 존재하지 않는 경우(해당 기초자산 및 이와 관련된 선물.옵션의 매수호가가 존재하지 않거나 거래중지, 상장폐지 등의 사유에 의하여 본 증권의 기초자산 가격을 확정하기 어려운 경우)에는 기초자산의 가격을 영(0)으로 결정할 수 있으며, 이 경우 상품 구조에 따라 투자금액 전액에 대한 손실이 초래할 수 있으니 이에 유의하시기 바랍니다.

(3) 권리내용의 변경

1) 기초자산 가격의 산정, 발표 또는 통신상의 오류의 경우

거래소의 기초자산 가격산정, 발표 또는 통신상의 오류 기타 발행인 이외의 제3자의 귀책사유로 인하여 해당 지급액이 산정에 오류가 발생한 경우, 추후 정정발표 또는 발행인이 정확한 기초자산의 가격을 확인할 수 있는 경우 발행인은 투자자에게 이와 같이 확인된 기초자산 가격을 기준으로 산출한 금액과의 차액을 정산합니다. 이 경우 발행인은 본 증권의 보유자에 대하여 위 차액에 대한 정산의무 이외에는 별도의 손해배상 책임 등을 부담하지 않습니다.

2) 기초자산의 가격이 폐지, 단절되는 경우

① 거래소 또는 관련거래소에서 기초자산 또는 기초자산과 관련된 선물.옵션종목의 일부 혹은 전부에 대하여 시장붕괴 및 교란사유, 상장폐지 사유가 발생하여 연속적으로 8예정거래일 동안 거래가 정지되거나 예정되는 경우로써, 발행인이 본 증권을 더 이상 유지하는 것이 곤란하다고 판단하는 경우에는 본 증권의 조기종결 사유에 해당되며 발행인은 "(2)조기종결 방법"에 의하여 산출된 조기종결금액을 본 증권 투자자에게 만기 전에 상환하게 됩니다.

② 본 증권의 기초자산의 가격확정이 필요한 날(만기평가일)에 본 증권에 대하여 시장붕괴 및 교란사유가 발생한 것으로 본 증권의 발행인이 판단하는 경우, 발행인은 만기평가일 및 지급일 등의 권리내용을 재지정할 수 있으며 아래에 의거하여 처리합니다.

ⅰ) 만기평가일이 임시공휴일로 지정되고 만기평가일이 시작되기 15일전에 그 사실이 공표된 경우, 해당 만기평가일은 직전 예정거래일로 변경되고 변경된 만기평가일 직전에 예정되어 있던 만기평가일도 모두 순차적으로 앞당기어 결정합니다

ⅱ) 만기평가일에 시장붕괴 및 교란사유가 발생하거나 위 ⅰ)에 해당하지 않는 임시공휴일 등으로 인하여 만기평가가격 산정이 불가능한 경우 만기평가일은 다음 예정거래일로 변경하여 결정하되, 이를 제외한 다른 만기평가일은 이러한 변경에 영향을 받지 아니합니다(즉, 변경된 만기평가일은 다른 만기평가일과 중첩될 수 있음). 또한 만기평가가격의 산술평균시 중첩된 날의 만기평가일의 수는 중첩된 회수로 하고, 중첩된 날의 각 기초자산의 종가의 합계액은 해당일의 기초자산 종가를 중첩된 회수만큼 더하여 결정합니다.

ⅲ) 위 ⅱ)에 따라 변경된 마지막 만기평가일이 최초 발행조건에 의한 만기일을 경과하여 결정된 경우, 본 증권의 지급일은 변경된 마지막 만기평가일(불포함) 후 2영업일로 결정하되 이러한 지급의 연기에 따른 연체이자는 적용하지 아니합니다.

ⅳ) 위의 ⅰ) 또는 ⅱ)의 조정에도 불구하고 만기평가일 지연사유가 연속된 8예정거래일 이상 해소되지 않는 경우에는, 본 증권의 조기종결 사유에 해당되며 발행인은 "(2)조기종결 방법"에 의하여 산출된 조기종결금액을 본 증권 투자자에게 만기전에 상환하게 됩니다

3) 기초자산의 발행회사의 증자 및 기타 가격변동 사유가 발생한 경우

① 본 증권의 기초자산에 대한 주식배당, 액면분할, 액면병합, 기초자산 발행회사의 증자, 감자, 합병, 분할, 분할합병, 주식교환(이전) 등으로 인하여 기초자산의 가치변동이 있는 경우, 본 증권의 발행인은 기업이벤트(Corporate Action) 전후의 수정주가의 연속성이 최대한 유지되도록 관련규정 또는 시장관행에 따라 기초자산, 기준가격, 행사가격 및 전환비율 등 본 증권의 권리내용을 변경하거나 조정할 권리가 있습니다.

권리내용 변경 방법은 다음과 같습니다.

| 주식 | ELW | ||

| 권리변동 | 기준가격 | 조정내용 | 비 고 |

| 배당락, 권리락 |

- 배당락, 권리락의 기준가격 | - 행사가격 및 전환비율 조정 | - 배당(권리)부 종가의 만기평가가격 수정 |

| 주식분할,액면분할,액면병합 | - 전일종가×분할(병합)비율 - 약 2일 거래정지 |

- 정지기간중 만기평가일 등 조정 및 만기평가가격 수정 | |

| 상장폐지 | - | - 최종거래일을 거래정지 전일로 앞당겨 조기종결 | - 최종거래일, 만기평가일 및 만기 등 변경 |

| 상장법인간 신설합병 | - 익일 시가 (시가기준가종목) - 약 1월 거래정지 |

||

| 자본감소 | - 행사가격, 전환비율 조정 - 최종거래일이 거래정지기간중인 종목 : 조기종결 |

- 정지기간중 만기평가일 등 조정 및 만기평가가격 수정 | |

| 인적분할 | - 존속,신설법인 동시 상장시 : 바스켓주가 산출 - 기타의 경우 : 조기종결 | ||

② 본 증권의 기준가격(행사가격 및 전환비율 포함)의 변경 사유가 발생한 경우 발행인은 아래에 기재된 사항에 따라 해당 내역을 조정하되, 아래에 기재된 사항 또는 기타 사항에 대하여 한국거래소의 유가증권시장업무규정에서 정하는 구체적인 방법이 있는 경우 이를 우선하여 적용합니다. 단, 이러한 조정에도 불구하고 아래에 기재된 사항 또는 기타 사항에 대하여 본 증권의 기준가격(행사가격 및 전환비율 포함)의 변경이 불가피한 것으로 발행인이 선량한 관리자의 주의로써 합리적으로 판단하는 경우 발행인은 관련법령, 규정 및 시장관행 등에서 제시하는 방법에 근거하여 본 증권의 기준가격(행사가격 및 전환비율 포함)의 연속성이 유지되도록 그에 대한 변경을 결정할 수 있습니다.

| 조정사유 | 조정비율 산출방법 | 기타사항 |

| 본 증권의 기초자산에 대해 시가(증권발행 및 공시등에 관한규정 제57조에서 정하는 이론권리락주가를 말합니다)를 하회하는 발행가격으로 유상증자를 하는 경우 | 조정비율(W) = (기발행주식수 +신발행주식수 * 1주당 발행가액/시가) / (기발행주식수 +신발행주식수) | 제3자배정은 제외 |

| 본 증권의 기초자산에 대해 준비금의 자본전입(무상증자)으로 신주가 발행되는 경우 | 조정비율(W) = 1 / (1+기발행주식 1주당 신발행주식수) | |

| 본 증권의 기초자산에 대해 주식배당으로 신주가 발행되는 경우 | 조정비율(W) = 1 / (1+기발행주식 1주당 배당주식수) | 현금배당은 제외 |

| 본 증권의 기초자산에 대해 자본금 감소(무상감자)가 발생되는 경우 | 조정비율(W) = 1 / (1-기발행주식 1주당 감자주식수) | 유상소각,이익소각,자사주소각은 제외 |

| 본 증권의 기초자산에 대해 액면분할 및 병합이 발생되는 경우에 | 조정비율(W) = 액면 분할비율 혹은 병합비율 | |

| 본 증권의 기초자산에 전환사채 (신주인수권부사채 포함)의 전환 및 Stock Option 행사에 의해 신주가 발행되는 경우 | 조정하지아니함 |

주1) 기준가격, 행사가격 및 전환비율은 아래에 따라 조정함

① 조정후 기준가격 = 조정전 기준가격 ×W

② 조정후 행사가격 = 조정전 행사가격 ×W

③ 조정후 전환비율 = 조정전 전환비율 ×1/W

주2) 조정산식에서 적용하는 기발행주식수는 조정후 기준가격(행사가격) 적용 직전일 현재의 주식수로 함

③ 위 ②에 따른 권리조정에도 불구하고 기초자산 발행회사의 영업양도, 합병 및 기타 이에 준하는 사유 등으로 인해 기초자산의 성격이 현저하게 변경되어 본 증권을 더 이상 유지하기 어려운 경우에는 본 증권의 조기종결 사유에 해당되며 발행인은 "(2)조기종결 방법"에 의하여 산출된 조기종결금액을 본 증권 투자자에게 만기 전에 상환하게 됩니다.

(4) 파생결합증권(주식워런트증권)의 결제불이행에 관한 사항

본 증권의 발행인이 파산절차, 회사정리절차, 화의절차, 기업개선절차, 기업구조조정촉진법 제12조 소정의 관리절차, 외국에서의 도산절차가 진행되거나 유동성 위기 등으로 인하여 본 증권의 지급의무를 이행하지 못하였을 경우, 본 증권의 법적지위는 다른 무담보 무보증 채무와 동등한 지위를 가집니다.

본 증권에 대하여 이러한 발행인의 결제불이행사유가 발생한 경우, 발행인은 기한의 이익을 상실하며 본 증권의 보유자는 민사소송을 통하거나 파산법, 회사정리 절차에 따라 그 권리를 구제 받을 수 있습니다. 그러나 발행인이 관계법령에 의거 파산절차, 회사정리절차, 화의절차 등 채무재조정 내지 채권자의 채권행사가 제한되는 절차에 놓여있는 경우 본 증권 보유자의 권리구제는 관련법령 등에 따른 제한을 받게 될 수 있습니다. 서울 중앙지방법원을 제 1심 전속적 관할법원으로 합니다.

(5) 파생결합증권(주식워런트증권)의 상장폐지시 권리행사에 관한 사항

거래소가 본 증권에 대하여 상장폐지를 공시하는 경우, 발행인은 본 증권의 지급일 이전이라도 본 증권의 보유자에 대하여 해당 사유 및 상환의무 발생사실, 조기종결일을 명시하여 통지하고 본 증권을 상환할 수 있습니다. 이때 조기종결일은 발행인이 해당 사실을 통지하는 시점 이후의 특정 거래소영업일로써 발행인이 조기종결일로 지정한 날을 의미합니다. 조기종결금액 결정방법 및 지급에 관한 사항은 “(2)조기종결방법”에 기재내역을 참고하시길 바랍니다.

Ⅲ. 투자위험요소

| 정부가 증권신고서(또는 일괄신고추가서류)의 기재사항이 진실 또는 정확하다는 것을 인정하거나 그 증권의 가치를 보증 또는 승인하지 아니함을 유의하시기 바랍니다. 또한 이 파생결합증권은「예금자보호법」에 의한 보호를 받지 않는 금융투자상품으로 투자원금의 손실이 발생할 수 있으므로 투자에 신중을 기하여 주시기 바랍니다. |

1. 가격변동 위험

| 구 분 | 투자위험의 주요내용 |

|---|---|

| 기초자산의 가격변동에 연동한 수익구조에 의한 위험 |

- 본 증권은 기초자산의 가격변동에 연동하여 수익구조가 결정되는 파생상품적 성격을 지니고 있으므로 기초자산의 가격이 투자자에게 불리한 방향으로 움직이는 경우 투자자는 예상치 못한 커다란 손실을 입게 될 수 있으며, 대상이 되는 기초자산에 직접투자했을 때 얻을 수 있는 수익률과 본 증권에 투자하여 얻은 수익률이 전혀 다를 수 있습니다. 따라서 투자자는 본 증권의 상환금액의 산정방식이나 조기상환의 조건 등을 충분히 이해하고 투자하여야 합니다. - 본 증권은 만일 기초자산의 가격이 산출되지 않거나 혹은 존속하지 않게 되거나, 본 증권의 존속기간 동안 기초자산의 성격이 매우 이질적으로 변경되어 본 증권 발행시의 기초자산과 동일한 것으로 보기 어려워지거나, 기초자산 또는 기초자산 구성종목의 매매가 불가능해지는 등의 경우에는 발행인은 상환금액 산정방식 및 평가일을 포함한 본 증권의 발행조건 및 권리내용을 합리적으로 조정할 수 있으며, 이러한 조정에도 불구하고 본 증권을 유지하는 것이 어렵다고 발행인이 판단하는 경우에는 선관주의에 입각하여 합리적인 방법으로 조기종결을 할 수 있습니다(위와 같이 권리내용에 대한 조정이나 조기종결 등의 권리내용의 변동이 발생하는 경우에 대한 설명은 "본문 II. 증권의 주요 권리내용 중 3. 권리내용의 변경 및 결제 불이행에 관한 사항"에 상세하게 기술되어 있습니다). 기초자산에 이러한 조정이나 조기종결의 사유가 될 상황이 발생하게 되면 본 증권의 가격은 급격히 하락할 수 있습니다. |

| 발행인의 정상적인 영업활동이 미치는 영향 (이해상충구조 에 따른 위험) |

- 발행인은 본 증권과 관련하여 기초자산, 기초자산 구성종목, 기초자산 또는 기초자산 구성종목과 관련된 선물, 옵션 등 파생상품의 매매, 비거주자를 포함한 다른 기관과의 장외파생상품거래 등의 헤지거래를 수행할 수 있습니다. 이러한 헤지거래로 인하여 기초자산의 가격이 변동될 수 있으며, 그 결과 본 증권의 상환금액에 영향을 미칠 수도 있습니다. 특히, 발행인의 헤지거래에 의해 자동조기상환평가일 또는 만기평가일에는 기초자산의 대량매매가 이루어질 수 있으며, 그 중 만기평가일에는 기초자산 가치의 변동으로 인한 위험 관리 및 본 증권의 상환금액 확보를 위하여 발행인은 보유하고 있는 기초자산을 전부 또는 일부 매도할 수 있습니다. 또한 발행인은 금융투자업을 영위하는 금융기관으로서 현재 일상적인 업무의 일환으로 증권의 인수, 중개 및 매매거래를 수행하고 있으며, 그 거래 대상에 본 증권의 기초자산, 기초자산 구성종목 또는 기초자산과 관련된 파생상품등이 포함될 수 있습니다. 이러한 거래는 발행인의 정상적인 영업활동의 일부이지만, 그러한 영업활동의 결과로 기초자산가격이 급격히 변동될 수 있으며, 그에 따라 본 증권의 가치 또한 급격히 하락할 수 있습니다. 발행인의 특수관계인 등 이해관계자들 역시 정상적인 영업활동의 일환으로서 기초자산, 기초자산 구성종목 또는 기초자산과 관련된 파생상품 등에 대한 매매거래를 수행할 수 있으며, 그로 인하여 기초자산가격 및 본 증권의 가치 등에 중대한 변동을 초래할 수 있습니다.발행인 및 발행인의 이해관계자의 이러한 정상적인 거래활동이 결과적으로 본 증권의 투자자의 손익에 영향을 미칠 수 있습니다. |

| 평가손실위험 | - 본 증권은 만기시 기초자산가격이 투자자에게 불리하게 변동되거나, 만기 이전에 매매를 하거나 본 일괄신고 추가서류에 기재된 사유로 인하여 조기상환 되는 경우 또는 보유기간 동안 본 증권의 시가평가를 하는 경우에 투자원금의 손실 및 현저한 평가손실을 초래할 수 있습니다. |

2. 발행회사 위험

| 구 분 | 투자위험의 주요내용 |

| 발행인의 재무, 손익상황과 관련한 위험 |

- 본 증권의 발행인이 속한 산업인 금융투자업은 증권시황 등의 움직임에 따라 수익성이 매우 민감하게 변동되는 손익의 변동성이 매우 높은 산업입니다. 이러한 금융투자업의 특성상 발행인의 재무, 손익상황 역시 매우 큰 변동성을 지니고 있으며, 동 업계의 경쟁이 점차 심화되고 국내외 경기마저 불투명한 관계로 발행인의 재무, 손익상황이 향후급격히 악화될 가능성도 배제할 수는 없습니다. - 본 증권은 발행인의 신용으로 발행되는 무보증, 무담보 증권이므로 발행인의 재무, 손익상황이 본 증권의 상환에 중대한 영향을 미칠 수 있습니다. 따라서 발행인이 재무상태의 악화로 지급불능 상황에 처할 경우 투자자는 투자원금 및 투자수익 모두에 대하여 지급받지 못할 수 있다는 점을 유의하시기 바랍니다. - 본 증권과 관련하여 NH투자증권이 부담하게 되는 채무는 다른 무담보,무보증 채권과 동일한 순위를 가집니다. - 발행인에 대한 보다 자세한 자료는 발행인이 2022년 08월 12일일자로 제출한 제 56기 반기보고서의 기재내용 및 첨부서류를 참조하시기 바랍니다. |

| 결제지연위험 | - 본 증권의 지급일에 지급이 이루어지지 않는 경우 발행인은 해당 지급액에 대하여 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 시중은행 은행계정 대기업 원화대출에 적용되는 연체이자율 중 최고이율을 적용한 연체이자를 투자자에게 지급하게 됩니다. 단, 본 증권신고서에 따라 증권의 권리내용이 변경되어 지급일 등이 연기되었을 경우에는 그러하지 아니합니다. 또한 본 증권은 [ II.증권의 주요권리내용 중 2.파생결합증권의 권리내용]에 따라서 결제불이행이 존재할 수 있습니다. |

3. 조기종결 및 중도상환 위험

| 구 분 | 투자위험의 주요내용 |

|---|---|

| 조기종결 위험 | - 상기 기초자산과 관련하여 권리내용을 조정함에도 불구하고 본 증권을 유지하기 어렵다고 발행회사가 판단하는 경우에는 본 증권을 만기 이전에 조기종결할 수 있습니다. 이와 같은 증권의 조기종결사유 발생시 본 증권의 가격은 현저하게 하락할 수 있습니다. |

| 중도상환청구권 행사가 제한될 위험 | - 발행회사는 투자자가 본 증권의 매수를 요청하였으나 천재지변, 거래제한 등 불가피한 사유가 발생한 경우에는 이에 응하지 못할 수 있다는 점에서 본 증권의 환금성이 제한될 수 있으며, 투자시 이러한 점을 감안하시기 바랍니다. - 본 증권과 같이 환금성이 제한되어 있는 증권에 있어서 어떠한 조건 하에 만기 전 상환이 가능한지 여부는 매우 중요한 투자결정요인이 될 수 있습니다. 따라서, 투자자는 본 일괄신고추가서류에 기재된 각 사유에 따른 만기 전 상환의 내용을 사전에 충분히 숙지함으로써 만기 전 상환이 제한되는 제반 상황 및 만기 전 상환에 따른 상환금액 결정구조에 따른 위험을 고려하여 투자여부를 결정하여야 합니다. |

| 중도상환시 원금손실 위험 |

- 투자자 요청으로 본 증권을 중도상환하는 경우 중도상환시점에서의 공정가액(기준가)에 따라 투자원금의 손실 및 평가손실을 초래할 수 있음을 유념하여야 할 것입니다. |

4. 기타 투자위험

| 구 분 | 투자위험의 주요내용 |

|---|---|

| 일반적인 위험 | - 본 증권은 주식, 채권 등의 일반적인 증권들과는 달리 기초자산의 가격변동에 연동하여 수익구조가 결정되는 파생상품적 성격을 포함하고 있으므로, 본 증권의 손익구조,권리내용, 위험요인 등에 대한 증권신고서의 기재내용을 충분히 이해하지 못하고 본 증권에 투자할 경우 예상치 못한 투자위험이 발생할 수 있습니다. - 본 투자위험에 관한 사항에 가능한 상세히 설명을 하였지만, 발행인이 현재 알고 있지 못하거나 중요하지 않다고 판단하여 아래 투자위험요소에 기재하지 않은 사항이라 하더라도 본 증권의 거래 및 가격에 중대한 영향을 미칠 수 있는 가능성이 있습니다. 그러므로 투자자는 본 증권에 투자하는 것이 투자자의 투자목적에 부합하는지 법률적 혹은 세법상의 불이익이 없는지 다양한 면에서 투자 위험을 고려하여 투자결정을 내려야 합니다. 발행회사는 본 증권에 대한 투자로 인한 손실에 대하여 어떠한 책임도 부담하지 아니하며, 본 증권은 예금자보호법에 따라 예금보험공사가 보호하지 않습니다. |

| 환금성 위험 | - 당해 증권은 신고서 제출일 현재 유가증권시장상장규정(이하 '상장규정'이라 한다) 제140조의 신규상장심사요건중 제140조제2항제4호(분산요건), 제5호(발행총액) 및 제6호(잔존권리행사기간)를 제외하고 모두 충족하고 있습니다. 따라서 한국거래소의 상장심사를 무난하게 통과할 것으로 판단되나, 그러함에도 불구하고, 한국거래소가 당해 증권의 상장이 투자자 보호와 시장관리에 적합하지 아니하다고 인정하는 경우에는 상장을 거부할 수 있음을 유의하시기 바랍니다. - 당해 증권이 한국거래소에 상장되어 거래될 경우 이를 취득하게 되는 투자자는 당해 증권을 거래소의 매매를 통하여 만기 이전에 현금화가 가능하며, 발행인이 지정한 유동성공급자는 당해 증권의 적정 호가스프레드 제시를 통하여 적정가격의 유동성을 제공함으로써 투자자의 거래비용을 인하하고 시장의 수급불균형과 가격왜곡을 완화시키며 균형가격 발전을 촉진시키는 역할을 담당하게되며 관련규정 및 계약조건에 따라 선량한 관리자의 주의로써 당해 증권의 유동성을 제공할 계획입니다. 하지만, 당해 증권에 대한 유동성공급자는 위험회피거래(헷지거래)의 상황이나 기초자산의 변동 등을 고려하여 사전에 신고한 호가스프레드비율(매수호가가격에 대한 호가스프레드의 비율)에 근거하여 매매에 응하게 되므로, 매매가격이 투자자가 매매하고자 하는 가격과 크게 차이가 날 수 있으며, 기초자산의 시장상황에 따라 매매 가능한 물량도 매우 제한적이거나 일시적으로 당해 증권의 유동성을 확보하지 못하여 거래가 이루어지지 않을 수도 있습니다. 특히, ⅰ)기초자산의 가격을 이용할 수 없는 경우 ⅱ) 기초주식의 단일가 호가접수시간, ⅱ) 시가결정 후 5분간, ⅲ)매매거래 중단 또는 정지에 따른 재개 후 5분간 등, ⅳ)기초주권의 가격이 상한가 또는 하한가인 경우ⅴ) 특히 당해 증권의 기초자산이 개별 종목인 경우, 한국 거래소 규정에 따라 당해 증권의 만기일이전 1개월 이후 매매거래기간에는 유동성공급자에 의한 호가가 금지되거나 면제되므로 자율적인 시장참여자에 의하여 가격이 형성되게 됩니다. 이러한 경우 당해 증권의 유동성이 확보되지 못하여 경우에 따라 거래가 이루어지지 않을 수 있음을 유의하시길 바랍니다. - 또한, 당해 증권이 해당 거래소에서 정상적인 매매가 가능할지라도 상장이후 "증권시장상장규정 제95조(매매거래정지 및 정지해제)"에 의하여 ⅰ) 기초자산인 주권의 매매거래정지 또는 주가지수의 산출중단의 경우, ⅱ) 기초자산의 시장가격을 이용할 수 없는 경우, ⅲ) 상장폐지기준에 해당되는 경우 시장에서 매매거래가 중지되므로 유동성에 심각한 제약을 받을 수 있습니다. 특히, 당해 증권은 "Ⅰ.모집 또는 매출에 관한 사항-4. 모집또는 매출절차등에 관한 사항 (4). 증권의 상장 및 매매에 관한 사항"에 기재된 파생결합증권(주식워런트증권)의 상장폐지기준에 해당되는 경우 투자자는 시장에서 현금화가 불가능하게 되므로 이에 각별히 유의하여 매매의사결정을 하시길 바랍니다. |

| 세제 및 법률상 위험 |

- 본 증권은 구 소득세제과의 의견( "당해 증권은 상품의 성격상 순수한 옵션상품에 해당되며, 선물·옵션과 동일한 성격이므로 장내거래 및 장외거래에 대하여 현재 과세근거 없음")에 따라 비과세상품에 해당됩니다. (단, KOSPI200지수 주식워런트증권 제외) - KOSPI200지수를 기초자산으로 하는 주식워런트증권은 2016세법개정안에 의해(「 소득세법 시행령 제159조의2(파생상품등의 범위) 」)KOSPI200 옵션과 경제적 실질이 동일한 점을 감안하여 2017년 04월 01일 이후 양도하는 분부터 양도소득세의 과세대상이 됩니다. 이에 따라 추가되는 세금의 내역을 확인하시어 투자에 유의하시기 바랍니다. - 한편, 투자자가 법인세법상 납세의무자인 경우 본 증권에서 발생하는 모든 소득(만기상환 및 발행인이 만기일 이전에 중도매입하는 것이 증권의 내용이 되는 경우 그러한 중도매입에 따라 발생하는 소득을 모두 포함)에 대해서는 법인세법 등 관련법령이 정한 바에 따라 과세가 이루어지게 되며, 법인세법 등 관련법령상 원천징수대상 소득이 아닌 한 발행인은 원천징수를 하지 않습니다. - 본 증권의 투자자는 본 증권을 매입하고 보유함에 있어 요구되는 자격과 권리능력이 있어야하며, 필요한 경우 모든 사전 승인절차를 거친 후 투자하여야 합니다. - 본 증권의 투자자는 투자에 앞서 본 증권을 매입하거나 보유하는 것이 현행 법령, 법원의 판결이나 결정 및 명령, 투자자의 정관, 투자자가 당사자로 되어 있는 계약 등이 제한하는 바에 위배되지 않는지 여부를 확인하여야 합니다. |

Ⅳ. 기초자산에 관한 사항

1. 기초자산의 명칭

한국거래소가 산출하는 삼성전자 보통주

2. 기초자산의 개요

(1) 삼성전자 보통주

삼성전자는 1969년 1월 13일에 삼성전자공업주식회사로 설립되었으며, 사업군별로 보면 Set 사업에서는 CTV를 비롯하여 모니터, 프린터, 에어컨, 냉장고 등을 생산/판매하는 CE 부문과 스마트폰 등 HHP, 네트워크 시스템, 컴퓨터 등을 생산/판매하는 IM 부문이 있습니다. 부품사업에서는 DRAM, 모바일AP 등의 제품을 생산/판매하고 있는 반도체 사업과 TV, 모니터, 노트북 PC,모바일용 등의 TFT-LCD 및 OLED 디스플레이 패널을 생산/판매하고 있는 DP 사업의 DS 부문으로 구성되어 있습니다.

3. 지수산출기관 및 구성종목 거래소

(1) 삼성전자 보통주

- 한국거래소 주소 : 부산광역시 중구 중앙대로 52

- 한국거래소 홈페이지 : http://www.krx.co.kr

4. 기초자산 가격 및 기초자산에 대한 제반정보 취득방법

(1) 기초자산(삼성전자 보통주)의 가격정보

각종 신문 및 NH투자증권 홈페이지(https://www.nhqv.com), 한국거래소, 한국거래소 홈페이지(http://www.krx.co.kr) 등에서 기초자산의 가격에 관한 정보를 취득하실 수 있습니다.

(2) 기초자산(삼성전자 보통주)의 가격산출기관의 정보

각종 신문 및 NH투자증권 홈페이지 (https://www.nhqv.com), 삼성전자주식회사, 삼성전자주식회사 홈페이지(www.samsung.com/sec) 등에서 기초자산의 가격 산출 기관에 관한 정보를 취득하실 수 있습니다.

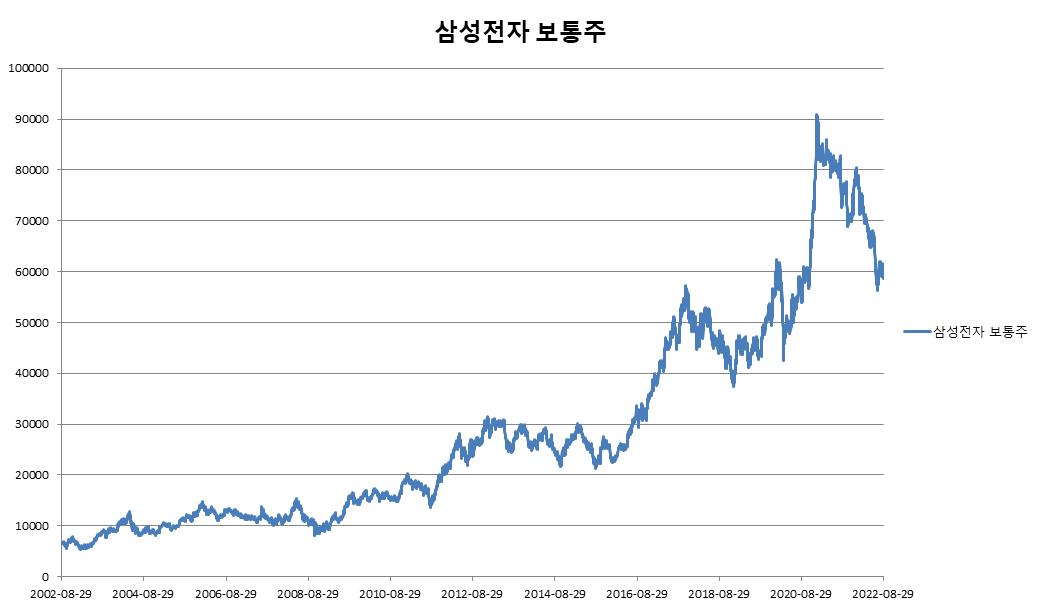

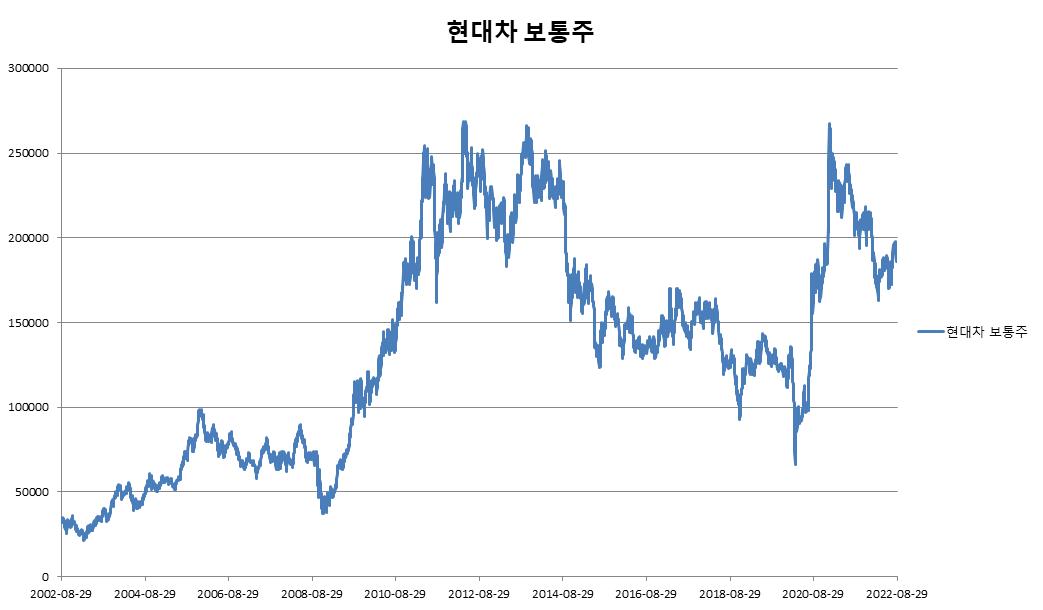

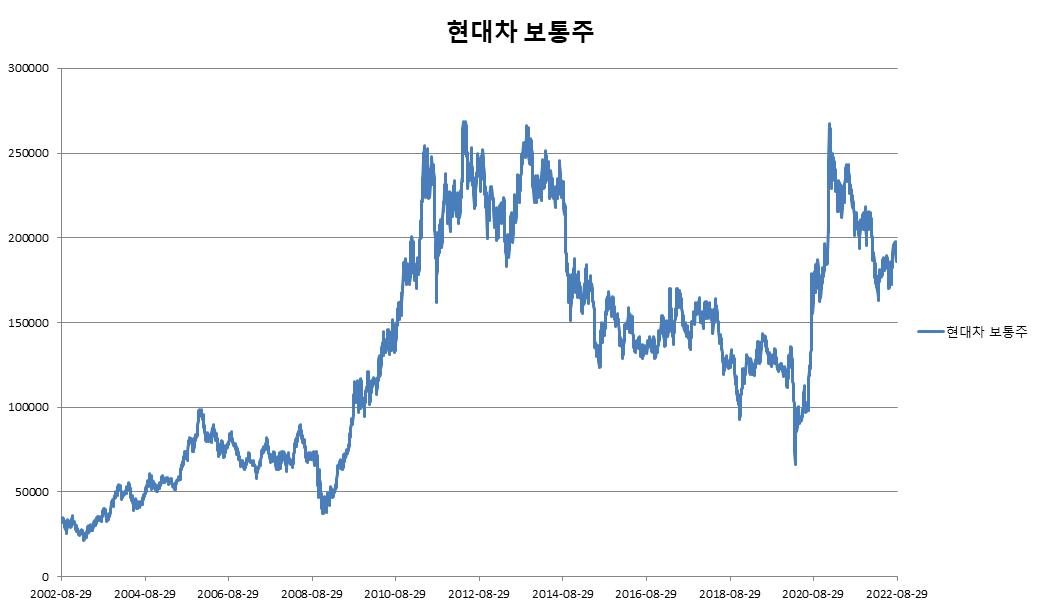

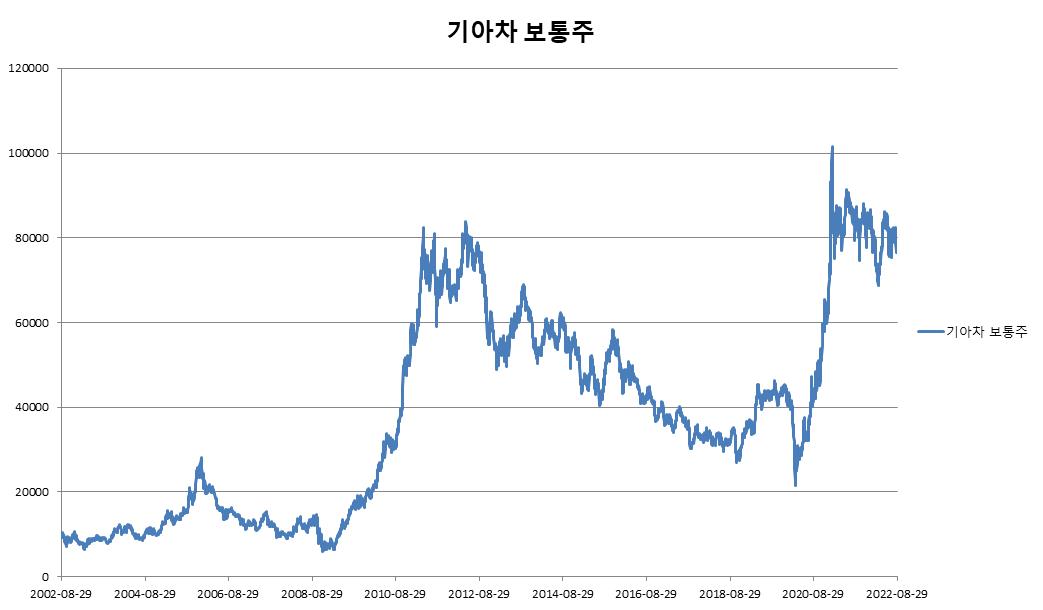

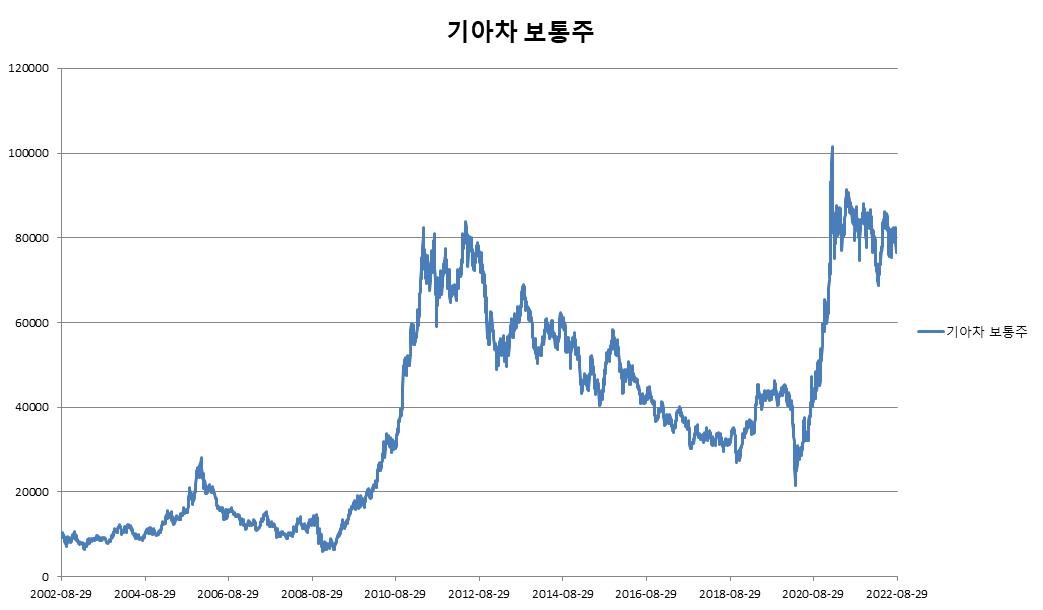

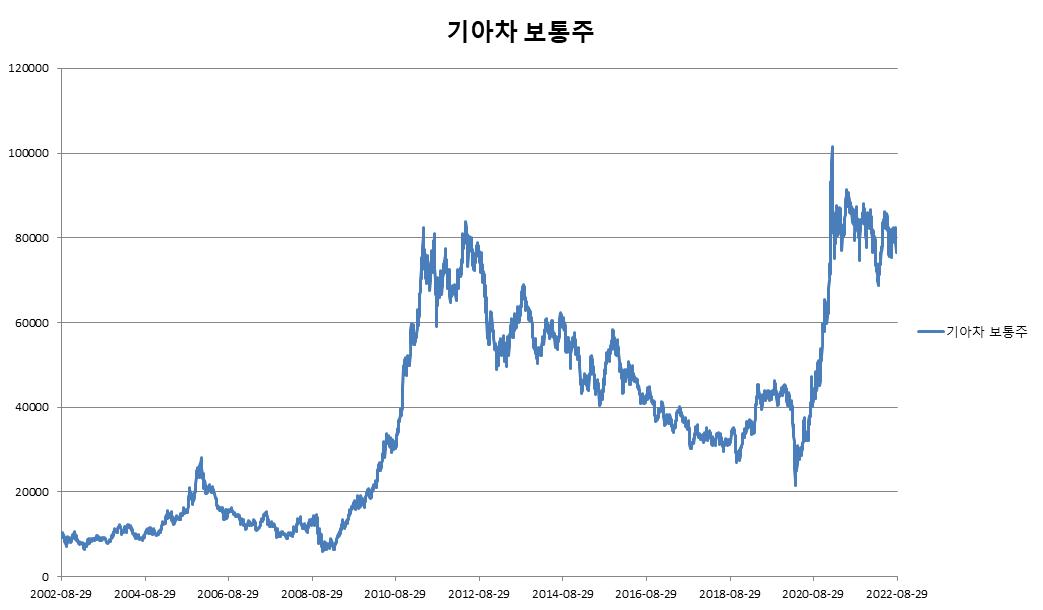

5. 기초자산의 최근 20년간 가격변동 추이

가. 대상기간 : 2002년 08월 29일 ~ 2022년 08월 29일

나. 기간 중 최고치

삼성전자 보통주 : 91,000.00원 (2021년 01월 11일)

다. 기간 중 최저치

삼성전자 보통주 : 5,390.00원 (2003년 02월 10일)

|

|

삼성전자 보통주 변동추이 |

주1) 기초자산의 가격변동 추이와 파생결합증권의 수익구조는 상품의 구조별로 상이할 수 있습니다.

6. 주요 공시 사항(최근 6개월간)

(1) 삼성전자주식회사

| 번호 | 공시대상회사 | 보고서명 | 제출인 | 접수일자 |

| 1 |

삼성전자 |

반기보고서 (2022.06) |

삼성전자 |

2022.08.16 |

| 2 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.08.09 |

| 3 |

삼성전자 |

기타경영사항(자율공시) |

삼성전자 |

2022.07.28 |

| 4 |

삼성전자 |

[기재정정]연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.07.28 |

| 5 |

삼성전자 |

현금ㆍ현물배당결정 |

삼성전자 |

2022.07.28 |

| 6 |

삼성전자 |

연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.07.28 |

| 7 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.07.12 |

| 8 |

삼성전자 |

기업설명회(IR)개최(안내공시) |

삼성전자 |

2022.07.07 |

| 9 |

삼성전자 |

지속가능경영보고서등관련사항(자율공시) |

삼성전자 |

2022.06.30 |

| 10 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.06.09 |

| 11 |

삼성전자 |

기업지배구조보고서공시 |

삼성전자 |

2022.05.31 |

| 12 |

삼성전자 |

사외이사의선임ㆍ해임또는중도퇴임에관한신고 |

삼성전자 |

2022.05.18 |

| 13 |

삼성전자 |

분기보고서 (2022.03) |

삼성전자 |

2022.05.16 |

| 14 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.05.13 |

| 15 |

삼성전자 |

기타경영사항(자율공시) |

삼성전자 |

2022.04.28 |

| 16 |

삼성전자 |

현금ㆍ현물배당결정 |

삼성전자 |

2022.04.28 |

| 17 |

삼성전자 |

연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.04.28 |

| 18 |

삼성전자 |

[기재정정]연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.04.28 |

| 19 |

삼성전자 |

사외이사의선임ㆍ해임또는중도퇴임에관한신고 |

삼성전자 |

2022.04.21 |

| 20 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.04.13 |

| 21 |

삼성전자 |

기업설명회(IR)개최(안내공시) |

삼성전자 |

2022.04.07 |

| 22 |

삼성전자 |

연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.04.07 |

| 23 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.03.28 |

| 24 |

삼성전자 |

사외이사의선임ㆍ해임또는중도퇴임에관한신고 |

삼성전자 |

2022.03.16 |

| 25 |

삼성전자 |

대표이사(대표집행임원)변경(안내공시) |

삼성전자 |

2022.03.16 |

| 26 |

삼성전자 |

정기주주총회결과 |

삼성전자 |

2022.03.16 |

| 27 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.03.11 |

| 28 |

삼성전자 |

사업보고서 (2021.12) |

삼성전자 |

2022.03.08 |

| 29 |

삼성전자 |

감사보고서제출 |

삼성전자 |

2022.02.17 |

| 30 |

삼성전자 |

주주총회소집공고 |

삼성전자 |

2022.02.15 |

| 31 |

삼성전자 |

기타경영사항(자율공시) |

삼성전자 |

2022.02.15 |

| 32 |

삼성전자 |

대표이사(대표집행임원)변경(안내공시) |

삼성전자 |

2022.02.15 |

| 33 |

삼성전자 |

주주총회소집결의 |

삼성전자 |

2022.02.15 |

| 34 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.02.10 |

기초자산의 공시에 관한 보다 자세한 사항은 한국 금융감독원 전자공시시스템[DART] 사이트(http://dart.fss.or.kr)에서 확인할 수 있습니다.

주1) 상기 주요 공시 사항은 '주요사항보고, 발행공시, 기타공시, 거래소공시' 기준으로 최근 6개월간의 공시 사항입니다.

주2) 기초자산의 공시에 관한 보다 자세한 사항은 금융감독원 전자공시사이트(http://dart.fss.or.kr/)에서 확인할 수 있습니다.

주3) 기초자산이 증권회사인 경우, '발행공시'는 제외합니다.

7. 기타사항

본 증권의 발행과 관련하여 발행인인 NH투자증권은 투자자에게 투자기간 중 각 기초자산가격의 변동에 대하여 어떠한 전망이나 특정수준을 보장하지 않습니다.

Ⅴ. 인수인의 의견

본 증권은 NH투자증권 주식회사가 직접 모집하므로 별도의 주관회사를 두지 아니합니다. 따라서, 본 증권의 분석 및 가격 결정 등에 관한 사항은 발행인의 의사에 따라 정하여졌습니다.

Ⅵ. 자금의 사용목적

1. 자금조달의 개요 및 제비용

(1) 자금조달의 개요

| 구분 | 금액 |

|---|---|

| 모집 또는 매출총액 (1) | 1,001,000,000원 |

| 발행제비용 (2) | 300,100원 |

| 순 수 입 금 [ (1)-(2) ] | 1,000,699,900원 |

※ 상기내역은 발행예정가액 기준으로 산출되었으며, 청약금액이 모집금액의 100%에 미달할 경우에는 변경될 수 있습니다.

(2) 발행제비용의 내역

| 구 분 | 금 액 | 계산근거 |

|---|---|---|

| 발행분담금 | 50,050원 | 발행총액의 0.005% (금융기관분담금징수등에관한규정제5조제1항제4호) |

| 상장수수료 | 200,000원 | 상장금액이 10억원 이상 20억원 미만인 경우 20만원 |

| 예탁수수료 | 50,050원 | 발행총액의 0.005%(십원미만절사) |

| 계 | 300,100원 |

2. 조달된 자금의 운용계획

본증권의 만기상환금액의 헷지를 위하여, 납입된 자금의 일부 또는 전체를 본 증권과 유사한 내용의 파생결합증권(주식워런트증권)을 매입하거나 기초자산 및 그와 관련된 파생상품 등의 운용에 사용할 계획입니다. 본 증권의 공모를 통해 조달하는 자금은 상품의 고유특성에 맞지 않는 불합리한 투자위험에 노출되지 않습니다.

Ⅶ. 그 밖에 투자자보호를 위해 필요한 사항

1. 발행회사의 파생상품관련 현황

가. 파생결합증권 발행총계 및 발행잔액

(올해 및 과거 3년치, 2022년 06월말 현재, 단위 : 백만원)

| 구분 | ELS | ELW | DLS | ||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 발행총계 | 발행잔액 | 발행총계 | 발행잔액 | 발행총계 | 발행잔액 | ||||||||||||||

| 공모 | 사모 | 계 | 공모 | 사모 | 계 | 공모 | 사모 | 계 | 공모 | 사모 | 계 | 공모 | 사모 | 계 | 공모 | 사모 | 계 | ||

| 2019 | 건 | 721 | 805 | 1526 | 0 | 0 | 0 | 1469 | 52 | 1521 | 0 | 0 | 0 | 151 | 360 | 511 | 1 | 28 | 29 |

| 금액 | 4,072,408 | 1,434,756 | 5,507,164 | 0 | 0 | 0 | 3,606,619 | 1,905 | 3,608,524 | 0 | 0 | 0 | 528,648 | 1,601,812 | 2,130,460 | 4,391 | 310,992 | 315,383 | |

| 2020 | 건 | 641 | 562 | 1203 | 0 | 1 | 1 | 1253 | 27 | 1280 | 0 | 0 | 0 | 30 | 57 | 87 | 0 | 14 | 14 |

| 금액 | 2,988,631 | 966,115 | 3,954,746 | 0 | 1,740 | 1,740 | 2,262,561 | 7,918 | 2,270,479 | 0 | 0 | 0 | 108,624 | 265,435 | 374,059 | 0 | 87,796 | 87,796 | |

| 2021 | 건 | 658 | 397 | 1055 | 265 | 160 | 425 | 529 | 12 | 541 | 47 | 1 | 48 | 0 | 11 | 11 | 0 | 3 | 3 |

| 금액 | 2,889,932 | 462,897 | 3,352,829 | 1,034,852 | 155,105 | 1,189,957 | 530,458 | 2,287 | 532,745 | 47,163 | 146 | 47,309 | 0 | 57,858 | 57,858 | 0 | 32,150 | 32,150 | |

| 2022 | 건 | 382 | 71 | 453 | 380 | 71 | 451 | 529 | 12 | 541 | 47 | 1 | 48 | 0 | 3 | 3 | 0 | 3 | 3 |

| 금액 | 1,482,467 | 90,540 | 1,573,007 | 1,489,676 | 91,357 | 1,581,033 | 530,458 | 2,287 | 532,745 | 47,163 | 146 | 47,309 | 0 | 7,858 | 7,858 | 0 | 7,913 | 7,913 | |

| 합계금액 | 건 | 2402 | 1835 | 4237 | 645 | 232 | 877 | 3780 | 103 | 3883 | 94 | 2 | 96 | 181 | 431 | 612 | 1 | 48 | 49 |

| 금액 | 11,433,438 | 2,954,308 | 14,387,746 | 2,524,528 | 248,202 | 2,772,730 | 6,930,096 | 14,397 | 6,944,493 | 94,326 | 292 | 94,618 | 637,272 | 1,932,963 | 2,570,235 | 4,391 | 438,851 | 443,242 | |

주1) 발행 이전 최소 3개년을 포함한 내역입니다.

나. 파생결합사채 발행총계 및 발행잔액

(올해 및 과거 3년치, 2022년 06월말 현재, 단위 : 백만원)

| 구분 | ELB | DLB | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 발행총계 | 발행잔액 | 발행총계 | 발행잔액 | ||||||||||

| 공모 | 사모 | 계 | 공모 | 사모 | 계 | 공모 | 사모 | 계 | 공모 | 사모 | 계 | ||

| 2019 | 건 | 156 | 23 | 179 | 10 | 0 | 10 | 15 | 43 | 58 | 0 | 4 | 4 |

| 금액 | 2,844,101 | 79,485 | 2,923,586 | 149,816 | 0 | 149,816 | 16,600 | 247,582 | 264,182 | 0 | 87,503 | 87,503 | |

| 2020 | 건 | 160 | 4 | 164 | 21 | 0 | 21 | 4 | 13 | 17 | 1 | 12 | 13 |

| 금액 | 2,792,758 | 3,224 | 2,795,982 | 119,204 | 0 | 119,204 | 2,987 | 440,702 | 443,689 | 215 | 459,713 | 459,928 | |

| 2021 | 건 | 114 | 0 | 114 | 60 | 0 | 60 | 5 | 23 | 28 | 2 | 23 | 25 |

| 금액 | 2,183,319 | 0 | 2,183,319 | 1,560,953 | 0 | 1,560,953 | 3,877 | 701,093 | 704,970 | 607 | 782,856 | 783,463 | |

| 2022 | 건 | 56 | 2 | 58 | 55 | 2 | 57 | 3 | 9 | 12 | 3 | 9 | 12 |

| 금액 | 396,030 | 10,098 | 406,128 | 362,583 | 10,138 | 372,721 | 51,304 | 90,138 | 141,442 | 51,303 | 93,267 | 144,570 | |

| 합계금액 | 건 | 486 | 29 | 515 | 146 | 2 | 148 | 27 | 88 | 115 | 6 | 48 | 54 |

| 금액 | 8,216,208 | 92,807 | 8,309,015 | 2,192,556 | 10,138 | 2,202,694 | 74,768 | 1,479,515 | 1,554,283 | 52,125 | 1,423,339 | 1,475,464 | |

주1) 발행 이전 최소 3개년을 포함한 내역입니다.

다. 신용환산액(2022년 06월말 기준, 단위: 원)

| 구분 | ELS | DLS | OTC 기타 | 계 |

|---|---|---|---|---|

| 합계 | 34,512,332,240 | 2,782,649,371 | 3,951,564,515,073 | 3,988,859,496,684 |

(신용환산액이 자본의 5% 이상인 거래상대방 : 해당사항 없음)

주1) *신용환산액 = 대체비용 + (명목금액 × 신용환산율)

*대체비용은 시가를 기초로 계산한 당해 계약에서의 미실현이익(+)또는 손실(-) 을 의미함

*신용환산율은 거래 종류 및 잔존만기에 따라 아래 <표1>과 같이 결정됨.

<표1>신용환산율

| 잔존기간 | 거래 종류 | |||

|---|---|---|---|---|

| 금리관련계약 | 통화계약 | 주식 | 기타 | |

| 1년이하 | 0.0% | 1.0% | 6.0% | 10.0% |

| 1년초과 5년이하 | 0.5% | 5.0% | 8.0% | 12.0% |

| 5년초과 | 1.5% | 7.5% | 10.0% | 15.0% |

예시) KOSPI200과 연계된 2년만기 파생결합증권(ELS)를 발행하고, 이를 헤지하기

위해 거래상대방과 동일한 ELS계약(최초 100억원 지급)을 체결한 경우

신용환산액은 다음과 같이 결정됨

신용환산액= 대체비용 + (명목금액 ×신용환산율)

= 100억원에 대한 시가평가금액 + (100억원×8%) = 108억원

2. 세금에 관한 사항

가. 본 증권은 구 소득세제과의 의견( "당해 증권은 상품의 성격상 순수한 옵션상품에 해당되며, 선물·옵션과 동일한 성격이므로 장내거래 및 장외거래에 대하여 현재 과세근거 없음")에 따라 비과세상품에 해당됩니다. (단, KOSPI200지수 주식워런트증권 제외)

나. KOSPI200지수를 기초자산으로 하는 주식워런트증권은 2016세법개정안에 의해(「 소득세법 시행령 제159조의2(파생상품등의 범위) 」)KOSPI200 옵션과 경제적 실질이 동일한 점을 감안하여 2017년 04월 01일 이후 양도하는 분부터 양도소득세의 과세대상이 됩니다. 이에 따라 추가되는 세금의 내역을 확인하시어 투자에 유의하시기 바랍니다.

다. 한편, 투자자가 법인세법상 납세의무자인 경우 본 증권에서 발생하는 모든 소득(만기상환 및 발행인이 만기일 이전에 중도 매입하는 것이 증권의 내용이 되는 경우 그러한 중도매입에 따라 발생하는 소득을 모두 포함)에 대해서는 법인세법 등 관련법령이 정한 바에 따라 과세가 이루어지게 되며, 법인세법 등 관련법령상 원천징수대상 소득이 아닌 한 발행인은 원천징수를 하지 않습니다.

라. 본 증권의 투자자는 본 증권을 매입하고 보유함에 있어 요구되는 자격과 권리능력이 있어야하며, 필요한 경우 모든 사전 승인절차를 거친 후 투자하여야 합니다.

마. 본 증권의 투자자는 투자에 앞서 본 증권을 매입하거나 보유하는 것이 현행 법령, 법원의 판결이나 결정 및 명령, 투자자의 정관, 투자자가 당사자로 되어 있는 계약 등이 제한하는 바에 위배되지 않는지 여부를 확인하여야 합니다.

3. 기타

이 신고서의 효력의 발생은 그 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부에서 그 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다.

[ 모집 또는 매출의 개요 ]

[종목명: NH투자증권 파생결합증권(ELW) 제H302회 ]

Ⅰ. 모집 또는 매출에 관한 일반사항

1. 공모개요

(1) 용어의 정의

| 항목 | 내용 |

|---|---|

| 1) 거래소 |

각 기초자산과 관련된 아래 각 거래소 - 삼성전자 보통주 : 한국거래소 또는 그 승계기관 |

| 2) 관련 거래소 |

각 기초자산과 관련된 선물·옵션 등이 거래되는 아래 각 거래소 - 삼성전자 보통주 : 한국거래소 또는 그 승계기관 |

| 3) 예정거래일 | 거래소 및 관련 거래소가 정규거래시간 동안 개장하기로 예정된 날 |

| 4) 거래소영업일 | 거래소 및 관련 거래소가 정규거래시간 개장하여 거래소가 모두 공식적으로 해당일의 종가를 발표한 날 |

| 5) 영업일 | 공휴일이 아닌 날로서 대한민국의 시중 은행들이 정상적으로 영업(외환거래 포함)을 하는 날 |

| 6) 기초자산 종가산출·발표기관 | 한국거래소 또는 그 승계기관 |

| 7) 계산대리인 | 발행인인 NH투자증권 주식회사 |

| 8) 교란일 | 예정거래일 중 거래소 또는 관련 거래소가 개장하지 못하거나 시장교란사유가 발생한 날 |

| 9) 시장교란사유 | (ㄱ) 거래 장애(Trading Disruption): 정규거래시간 종료시간 직전 1시간 동안에 거래소 또는 관련 거래소에서 기초자산(기초자산이 지수인 경우에는 지수의 20% 이상을 구성하는 증권)의 거래가 중단 또는 중지되거나(상· 하한가로 인한 경우를 포함), 기초자산과 관련된 선물 또는 옵션 등의 거래가 중단 또는 중지되는 경우로서 발행인이 중요하다고 판단하는 경우 (ㄴ) 거래소 장애(Exchange Disruption): 정규거래시간 종료시간 직전 1시간 동안에 시장참여자들이 거래소에서 기초자산(기초자산이 지수인 경우에는 지수의 20% 이상을 구성하는 증권)을 거래하거나 그 시장가격을 얻는 것 또는 관련 거래소에서 기초자산과 관련된 선물 또는 옵션 등을 거래하거나 그 시장가격을 얻는 것이 제한 또는 사실상 불가능한 경우로서 발행인이 중요하다고 판단하는 경우 (ㄷ) 조기 폐장(Early Closure): 거래소 또는 관련 거래소가 거래소영업일에 정규거래시간의 실제폐장시간과 정규거래시간 종료시 거래 체결을 위한 호가제출마감시간 중 먼저 도래하는 시간의 1시간 이전까지 폐장시간을 공표하지 아니한 채 예정폐장시간 이전에 폐장한 경우 (ㄹ) 그 밖에 기초자산과 관련하여 발행인이 본 증권의 조건을 변경 및 결정하는 것이 요청되는 상관례상 합리적인 사유가 발생 또는 존재하는 경우 |

| 10) 종가 | 거래소 또는 기초자산 산출기관이 정규거래시간 종료시간에 발표하는 기초자산의 최종가격 |

| 11) 예정폐장시간 | 거래소 또는 관련 거래소가 예정거래일에 해당 거래소 또는 관련거래소의 정규거래시간을 종료하기로 예정한 시간 |

| 12) 평가일 | 최초기준가격평가일 또는 만기평가일 |

| 13) 전환비율 | 파생결합증권(주식워런트증권) 1개에 해당하는 기초자산의 주식수 |

| 14) 기초자산 | 당해 증권의 기초자산은 한국거래소에 상장되어 있는 보통주와 한국거래소에서 산출하는 KOSPI200 지수 |

(2) 모집 또는 매출의 개요

| [종목명 : | NH투자증권 파생결합증권(ELW) 제H302회 |

] | [단위 : 원, 워런트] |

| 항 목 명 | 내 용 | ||||

|---|---|---|---|---|---|

| 종 목 명 | NH투자증권 파생결합증권(ELW) 제H302회 | ||||

| 모집방법 | 공모 | ||||

| 옵션종류 | CALL | 권리행사방식 | 유럽식 | ||

| 기초자산에 관한 사항 | 기초자산명 | 기준가격 (지수) |

행사가격 (지수) |

지수/가격 산출기관 |

|

| 삼성전자 보통주 (005930) |

61,500 | 61,500 | 한국거래소 | ||

| 기초자산 평가방법 | 최초기준가격평가 | 종가 | 만기가격평가 | 산술평균 | |

| 전환비율(승수) | 0.01 | ||||

| 기준가격평가일 | 2022.08.05 | 최종거래일 | 2022.12.08 | ||

| 만기상환 | 만기평가일 (From - To) |

지급조건 | 만기상환금액 | 만기일 (자동권리행사기간) |

상환금 지급일 |

| 2022.12.02 - 2022.12.08 |

1주식 워런트증권 당 만기상환금액을 지급 (원미만 여섯재짜리까지 반영) |

MAX{(만기평가가격-행사가격),0}*전환비율 *만기상환금액 결정과 관련된 자세한 사항은 만기 상환금액의 계산방법 참조 |

2022.12.12 | 2022.12.14 | |

| 조기종료상환 | 조기종료가격 (지수) |

조기종료지급조건 | 조기종료수익률 | ||

| - | - | - | |||

| 발행 및 청약에 관한 사항 | 발행총액 (납입금액) |

발행증권의 수 (워런트) | 1 워런트 당 발행가액 | ||

| 1,003,200,000원 | 22,800,000워런트 | 44원 | |||

| 청약기간 | 발행일 (납입일) |

||||

| 시작일 | 종료일 | ||||

| 2022.08.31 | 2022.08.31 | 2022.08.31 | |||

| 기타사항 | 중도상환여부 | 중도상환불가 | 조기종료여부 | 조기종료불가 | |

| 인수대금 납입은행 |

은행명 | 하나은행 | |||

| 지점 | 금융기관영업부 | ||||

| 상환금 지급은행 |

은행명 | 농협은행 | |||

| 지점 | NH금융PLUS파크원센터 | ||||

| 결제방법 | 현금결제 | ||||

| 예탁기관 | 한국예탁결제원 | ||||

| 상장여부 | 2022년 09월 05일 상장예정 | ||||

| 기 타 | 1. 행사종료일이 거래소 영업일이 아닌 경우에는 그 다음 거래소 영업일을 권리행사종료일로 합니다. 2. 상기 지정된 납입일, 지급일 등 금원의 지급이 필요한 날이 영업일이 아닌 경우에는 그 다음 영업일을 해당 납입일, 지급일 등으로 합니다. 3. 위 지급일은 발행일 현재를 기준으로 만기평가일(불포함) 이후 4영업일을 발행인이 예측하여 예상되는 일자를 기재한 것입니다. 따라서, 향후 만기평가일이 변경되거나 만기평가일 이후 해당 지급일(예정)까지 각 일의 영업일 여부가 발행인의 예측과 달라지는 경우, 위 지급일은 만기평가일(불포함) 후 4영업일의 결정 방식에 따라 조정 및 결정됩니다. 4. 본 서류에 달리 명시되어 있지 않다면, 본 일괄신고추가서류상 기재된 산식에 따라 계산된 결과는 소숫점 조정없이 그대로 사용됩니다. 5. 1(워런트)증권 당 만기상환금액은 본 서류 상의 계산방법에따라 결정 후 원단위 미만 절사하여 지급됩니다. |

||||

(3) 예상손익구조

본 증권의 예상손익구조에 대한 자세한 내용은 본 일괄신고추가서류 'Ⅱ. 증권의 권리내용 1. 예상손익구조'를 참조하시기 바랍니다.

2. 공모방법

당해 증권은 공모의 형태이나 유동성공급자로 지정된 기관에 일괄하여 배정되는 형태로 발행되므로, 유동성공급자를 제외한 다른 일반인이나 기관은 청약할 수 없음.

3. 공모가격 결정방법

본 증권의 발행인은 발행가격을 산출함에 있어 일반적으로 옵션의 가격 산출에 사용되는 블랙숄즈 모델(Fischer Black, Myron Scholes, 그리고 Robert Merton에 의해서 "The Pricing of Options and Corporate Liabilities”와 "Theory of Rational Option Pricing”이라는 논문제목으로 1973년에 "Journal of Political Economy"에 발표된 European옵션 가격결정모델)을 사용하였습니다. 그러나 블랙숄즈 모델은 주가 수익률이 평균적으로 무위험이자율과 배당율의 차이만큼 상승하며 이를 중심으로 불규칙하게 변동하며, 언제든지 기초자산의 공매도가 가능하고, 기초자산의 매매시 거래세 등 제반비용이 없으며, 무위험 차익거래가 불가능하며, 연속적으로 주식거래가 가능하고 무위험이자율은 옵션 만기까지 일정하다는 가정에 근거하므로 실제 금융시장에서 적용하는 데에는 여러가지 한계점이 있습니다. 이러한 문제 때문에 이론적 모델을 사용함에 있어 일반적으로 배당율,무위험이자율(금리) 및 변동성 등은 발행가격 산정시점의 시장상황을 기초하여 예상되는 추정변수를 사용하게 되며, 이는 변수 추정의 불확실성에 대한 예상 헤지거래비용과 거래세 등 제반비용을 고려하여 결정하게 됩니다. 본 증권의 발행가격 산정을 위한 구체적인 산식 및 그 적용 근거는 아래와 같습니다.

블랙-숄즈모델의 구체적인 식은 다음과 같습니다.

C = S'*N(d1) - K*exp(-r*T)*N(d2)

d1={ln(S'/K) + (r + σ* σ/2)T}/σ*sqr(T)

d2= d1- σ*sqr(T)

C=콜옵션의 가격

S = 현재지수/가격

S' = S-D*exp(-r*t) : 배당을 감안한 수정지수/가격

D=예상 주당배당액

N = 표준정규분포의 누적확률분포 함수

K = 행사지수/가격

exp = e(자연로그의 밑)의 거듭제곱함수

r = 무위험 이자율

T = 옵션잔존만기(연단위)

t=상장일부터 배당락일까지의 잔존만기(연단위)

ln = 자연로그

σ = 변동성

sqr = 제곱근

P = - S*exp(-q*T)*N(-d1)+K*exp(-r*T)*N(-d2)

d1 = {ln(S/K) + (r - q + σ* σ/2)T}/{σ*sqr(T)}

d2 = d1- σ*sqr(T)

P = 풋옵션의 가격

S = 현재가

N = 표준정규분포의 누적확률분포 함수

K = 행사가

exp = e(자연로그의 밑)의 거듭제곱함수

r = 무위험 이자율

q = 배당률

T = 잔존만기(연단위)

ln = 자연로그

σ = 변동성

sqr = 제곱근

위의 내용을 구체적인 산식에 적용하여 표로 정리하면 다음과 같습니다.

| [종목명 : | NH투자증권 파생결합증권(ELW) 제H302회 |

] | [단위 : 원, 워런트] |

| 구분 | 설명 | 입력값 | 비고 |

|---|---|---|---|

| S | 기준가 | 61,500원 | 2022년 08월 05일 기초자산의 종가 |

| S' | 수정된 기준가 | 60,169.0404원 | 2022년 08월 05일 기초자산의 종가에서 배당액을 감안한 수정기준가 |

| D | 예상 주당 배당액 | 1330.96 | |

| K | 행사가 | 61,500원 | |

| T | 잔존만기(연단위) | 0.2849 | 본 증권의 발행일(2022.08.31)에서 만기일(2022.12.12)까지의 일수를 365로 나눈 값 |

| r | 무위험 이자율 | 2.12% | 본 증권의 잔존만기에 대응하는 국고채금리(2022.08.05기준)로 예측하여 적용 |

| σ | 연변동성 | 35.00% | 2022년 08월 05일 현재 ELW의 잔존만기 104일 역사적 변동성 33.02%와 옵션 이론가에 포함되지 않은 예상 헤지 비용(거래세 등)을 고려하여 산출 |

| 역사적변동성을 이용한 이론가격 | 4,100.00 | 33.02% | 실예측변동성을 이용한 이론가격 산식에서 변동성을 역사적 변동성으로 사용 |

| 실예측변동성을 이용한 이론가격 | 4,400.00 | 35.00% | 상기 블랙숄즈모델 산식에 의하여 산출 |

| 전환비율 | 0.0100 | 파생결합증권(주식워런트증권) 1개에 해당하는 기초자산 주식수 | |

| 발행가 | 44 | 44 | 전환비율×이론가격=44.00을 본 증권의 상장시 거래 예정인 호가단위로 조정(내림) 하여 결정 |

[실제사용변동성 대비 역사적변동성 개요]

| 구분 | 변동성(%) | 이론가격(원) |

|---|---|---|

| 역사적 변동성 | 33.02 | 41.00 |

| 실제사용변동성 | 35.00 | 44 |

| 차이 | 1.98 | 3.00 |

| 상기 적용된 변동성은 역사적 변동성과는 달라서 측정된 이론가격이 변동성에 따라 달라지게 됩니다. 역사적 변동성은 기초자산의 가격변화로 측정되지만, 이에 발행가격은 다음의 사항을 반영하여 적용된 실예측변동성을 사용하게 됩니다. |

[변동성 예측항목 세부내역]

| 항 목 | 변동성(%) | 비용(원) |

|---|---|---|

| 헤지시 수반되는 거래세 | 1.005 | 1.519 |

| 불연속 주가 움직임 비용 | 0.547 | 0.826 |

| 향후 변동성 변화 예측 | 0.320 | 0.484 |

| 시장 충격비용 | 0.113 | 0.171 |

| 1워런트당 변동성 가산 합계 | 1.984 | 3.000 |

| ※ 상기 발행가격에 적용한 가격결정변수는 발행인 발행가격을 산정하는 시점에서 예측한 변수이며, 본 증권이 발행 후 발행인 또는 본 증권의 유동성공급자가 제시하는 매매가격에 적용되는 변수는 매매시점의 시장의 상황에 따라 변경될 수 있음을 유의하시기 바랍니다. |

4. 모집 또는 매출절차 등에 관한 사항

(1) 모집 및 매출관련 공고일자와 공고방법

당해 증권은 공모의 형태이나 유동성공급자로 지정된 기관에 일괄하여 배정되는 형태로 발행되므로, 유동성공급자를 제외한 다른 일반인이나 기관은 청약할 수 없음.

(2) 청약의 방법

| 항 목 | 내 용 |

|---|---|

| 청약일 | 2022년 08월 31일 |

| 배정일 및 환불일 | 2022년 08월 31일 |

| 납입일 | 2022년 08월 31일 |

| 납입장소 | 하나은행 금융기관영업부 |

| 청약 단위 | 최저 청약단위 및 청약단위는 100워런트 증권으로 함 |

| 청약 증거금 | 1)모집 또는 매출가액의 100%에 해당하는 금액. 청약증거금은 납입일에 당해 증권의 납입금액으로 대체하며, 청약증거금에 대해서는 무이자로 함. 2)청약증거금의 대체 및 반환 등에 관한 사항. 청약증거금은 납입일에 당해 증권의 납입금액으로 대체하고 청약증거금에 대해서는 무이자로 하며, 초과청약금에 대한 반환은 납입일에 청약계좌로 자동 반환됩니다. |

| 청약의 방식 및 절차 | 1) 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약증거금과 함께 청약취급장소에 제출하는 방법으로 청약합니다. 청약자는 "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 합니다. 또한, 대리인을 선임하는 경우 청약서에는 대리인이 본인 및 대리인을 표시하고, 대리인이 기명날인 또는 서명하여야 합니다. 2) 청약취소는 청약기간동안 가능하며, 업무종료시간(16시)까지 신청하여야 합니다. 3) 청약자는 금융실명거래 및 비밀보장에 관한 법률의 규정에 의거 실명에 의하여 청약하여야 하며 무자격청약인 경우에는 그 전부를 청약하지 아니한 것으로 합니다. 4) 청약한도 초과의 경우 청약한도까지만 청약한 것으로 인정하여 안분배정합니다. |

| 청약 취급처 | NH투자증권(주) 본점 |

| 배정방법 | 당해 증권은 공모의 형태이나 유동성공급자로 지정된 기관에 일괄하여 배정됨. |

| 기타사항 | - |

(3) 증권의 발행 및 교부에 관한 사항

(1) 본증권은 자본시장과 금융투자업에 관한 법률 제 309조 제 5항의 규정에 의해 예탁결제원 명의의 실물 1매로 발행되어 일괄예탁제도를 통하여 예탁결제원에 예탁되며, 예탁결제원이 작성 비치하는 예탁자 계좌부상에 본 증권의 수량만큼 기재함으로써 교부에 갈음합니다.

(2) 투자자는 예탁결제원에 예탁된 본 증권에 대하여 실물발행을 청구하여 실물을 교부받을 수 없습니다.

(3) 본 증권은 기명식 증권으로 발행되며 그 분할 및 병합은 인정되지 않습니다.

(4) 증권의 상장 및 매매에 관한 사항

가. 증권의 상장관련

(1) 상장에 대한 일반사항

| 항 목 | 내 용 |

|---|---|

| 상장거래소 명칭 | 한국거래소 |

| 상장신청예정일 | 2022년 08월 31일 |

(2) 예비상장 심사결과

당해 증권은 신고서 제출일 현재 유가증권시장상장규정(이하 '상장규정'이라 한다) 제140조의 신규상장심사요건중 제140조제2항제4호(분산요건), 제5호(발행총액) 및 제6호(잔존권리행사기간)를 제외하고 모두 충족하고 있습니다. 따라서 한국거래소의 상장심사를 무난하게 통과할 것으로 판단되나, 그러함에도 불구하고, 한국거래소가 당해 증권의 상장이 투자자 보호와 시장관리에 적합하지 아니하다고 인정하는 경우에는 상장을 거부할 수 있음을 유의하시기 바랍니다.

당해 증권의 상장심사요건으로는 다음과 같습니다.

1. 발행인

증권 및 장외파생상품을 대상으로 하는 투자매매업자로서 법 제30조제1항에 따른 영업용순자본이 법 제30조제1항에 따른 총위험액의 3배 이상일 것

2. 기초자산 기초자산이 다음 각목의 어느 하나에 해당할 것

가. 코스피200지수를 구성하는 종목 중 일평균거래대금 100억원 이상 및 상위 100위 이내 종목

나. 코스닥150지수를 구성하는 종목 중 시가총액을 감안하여 세칙으로 정하는 종목 또는 해당 복수종목의 바스켓

다. 다음의 요건을 모두 충족하는 것으로서 세칙으로 정하는 주가지수. 이 경우 해당 주가지수에 관한 법적 권한을 가진 자와 사전에 그 주가지수의 사용 등에 관하여 계약을 체결해야 한다.

(1) 거래소 또는 지수산출전문기관이 산출할 것

(2) 유가증권시장, 코스닥시장, 유가증권시장과 코스닥시장 또는 적격 해외증권시장을 대상으로 산출할 것

(3) 해당 주가지수를 거래대상으로 하는 주가지수선물 또는 주가지수옵션시장이 있을 것

「유가증권시장 상장규정 시행세칙 제114조(주식워런트증권의 기초자산)」

① 규정 제140조제2항제3호가목에서 "세칙으로 정하는 종목"이란 일평균거래대금 100억원 이상으로서 거래소가 따로 정하는 방법에 따라 매 분기별로 공표하는 종목을 말한다.

② 규정 제140조제2항제3호나목에서 "세칙으로 정하는 종목"이란 거래소가 따로 정하는 방법에 따라 매월별로 공표하는 종목을 말한다.

③ 규정 제140조제2항제3호다목 전단에서 "세칙으로 정하는 주가지수"란 다음 각 호의 어느 하나에 해당하는 주가지수를 말한다.

1. 코스피200(「파생상품시장 업무규정」 제10조제1호의 코스피200을 말한다)

2. 코스닥150(「파생상품시장 업무규정」 제10조제2호의 코스닥150를 말한다)

3. 니케이225(Nikkei 225 Stock Average: 동경증권거래소에 상장된 주권 중 225 종목에 대하여 일본경제신문사가 산출하는 수정주가평균방식의 주가지수를 말한다)

4. 항셍지수(Hang Seng Index: 홍콩거래소에 상장된 주권에 대하여 홍콩의 항셍은행이 산출하는 시가총액방식의 주가지수를 말한다)

3. 모집 또는 매출

주식워런트증권이 모집 또는 매출에 의하여 발행되었을 것

4. 발행총액

주식워런트증권의 발행총액이 10억원 이상일 것

5. 잔존권리행사기간

주식워런트증권의 잔존권리행사기간이 상장신청일 현재 3월 이상이고 1년 이내일 것

6. 유동성 공급

유동성공급자 중 1사 이상과 업무규정 제20조의4 및 제20조의5에 따른 내용을 포함한 유동성공급계약을 체결할 것. 다만, 유동성공급자인 발행인이 직접 유동성을 제공할 경우에는 유동성공급계획을 제출할 것

나. 증권의 매매관련

(1) 당해 증권의 거래가격의 결정요인과 방법

당해 증권의 본질가치는 기초자산 시장가격, 행사가격, 만기잔존기간, 변동성(Volatility), 이자율, 배당수익률 및 발행인의 재무상태 등의 요인에 의하여 결정되었습니다.

그러나 당해 증권은 파생금융상품의 성격을 포함한 신종증권이므로, 당해 증권의 이론적인 가치 또는 본질적인 가치를 결정하는 여러 가격결정요인에도 불구하고, 발행 이후 만기 이전에 시장에서 거래되는 실제 거래가격은 당해 증권의 본질적인 가치 뿐만 아니라 시장상황, 시장수급 및 세제 등의 기타 가격결정요인 등을 반영하여 결정될 것입니다.

(2) 당해 증권의 만기또는 행사기간 이전에 매매방법

당해 증권이 한국거래소에 상장되어 매매되는 경우 투자자는 신주인수권증서와 동일한 방법으로 당해 증권을 거래소를 통하여 만기 이전에 현금화가 가능합니다. 당해 증권은 "유가증권시장상장규정 제140조의 2(주식워런트증권의 신규상장요건")에 따라 유동성공급자제도를 채택하도록 되어있으며 발행인이 직접 투자자에게 유동성을 제공할 예정입니다. 따라서 유가증권시장업무규정시행세칙 제2절의2(유동성공급호가)에 따라 유동성공급의무가 면제되거나 제한되는 사유를 제외한 모든 경우에 대하여 유동성 공급호가를 제출함으로써 본 증권의 유동성을 제공할 것입니다.

그러나 유동성공급자는 상장일로부터 만기일이전 최종거래일까지 당해 증권에 대한 위험회피거래(헷지거래)의 상황이나 기초자산의 변동 등을 고려하여 사전에 신고한 호가 스프레드비율(매수호가가격에 대한 호가스프레드의 비율)에 근거하여 매매에 응하게 되므로, 매매가격이 투자자가 매매하고자 하는 가격과 크게 차이가 날 수 있으며, 기초자산의 시장상황에 따라 매매 가능한 물량도 매우 제한적이거나 일시적으로 당해 증권의 유동성을 확보하지 못하여 거래가 이루어지지 않을 수도 있습니다.

(3) 유동성 공급 계획

① 유동성 공급자(LP): NH투자증권 주식회사

- 본 증권의 유동성공급자인 NH투자증권 주식회사는 파생결합증권(주식워런트증권)의 운용 및 유동성공급업무를 수행하기 위한 시스템을 구축하였으며, 해당 시스템을 이용하여 실제 유동성공급 업무를 수행할 것입니다. 해당 시스템은 유동성공급을 위한 수동주문 및 자동주문 기능을 가지고 있으며, 유동성공급 의무를 이행하기 위한 시장모니터링 및 헷지주문 시스템 기능을 가지고 있습니다. 또한 개발된 유동성공급시스템은 유동성공급의무를 위반하지 않도록 사전에 예방할 수 있는 예방체계를 가지고 있습니다.

본 증권의 유동성공급자인 NH투자증권 주식회사는 자체 유동성공급자로서의 역할과 의무를 수행하기 위한 운용 조직 및 전산시스템을 구축하였습니다. 따라서 NH투자증권은 관련규정에 의하여 공식적으로 본 증권의 유동성공급자를 변경하여야 하는 경우를 제외하고는 본 증권의 유동성공급자로서의 의무를 어떠한 경우라도 제3자에게 위임하지 아니할 것입니다.

또한, 유동성 공급자(LP)로부터의 주식워런트 증권(ELW) 취득과 관련하여, 본 증권의 유동성공급자(LP)로 지정되어 본 증권을 전량 취득한 유동성공급자(LP)는 본 증권이 상장되기전까지 이를 분매할 계획이 전혀없으며, 본 증권의 상장후에 장내유통시장에서 분매할 예정입니다.

본 증권의 투자자들은 유동성공급내역을 한국거래소의 공시를 통하여 알 수 있으며, 한국거래소 또는 감독기관의 요구시 언제든지 본 증권의 유동성공급내역을 공시할 것입니다.

② 유동성 공급기간

NH투자증권(주) 주식워런트증권 제 H301, H302, H303, H304, H305, H306, H307, H308, H309, H310, H311, H312, H313, H314, H315, H316, H317, H318, H319, H320, H321, H322, H323, H324회 : 2022.09.05 ~ 2022.12.01

③ 호가스프레드 비율 : (매도호가 - 매수호가) / 매수호가로서 당해 증권은 8%~15%입니다. 단, 유동성 공급자 외의 투자자 간의 호가스프레드 비율이 15% 이하일 경우 유동성 공급자는 호가를 제출할 수 없으나, 유동성 공급자의 양방향 호가가 없는 경우에 한해 유동성 공급자는 최우선매도호가 미만의 매도호가를 제출할 수 있습니다. 호가가격단위에 따라 한국거래소가 불가피하다고 인정하는 경우 유동성 공급자의 호가스프레드 비율이 8% 미만이거나 15% 초과일 수 있습니다.

당해 증권은 상장 후 "유가증권시장상장규정 제153조"에 의하여 ⅰ) 기초자산인 주권의 매매거래정지 또는 주가지수의 산출중단의 경우, ⅱ) 기초자산의 시장가격을 이용할 수 없는 경우, ⅲ) 상장폐지기준에 해당되는 경우 한국거래소에서 매매거래가 중지되게되므로 유동성에 심각한 제약을 받을수 있습니다. 특히, 당해 증권은 아래에 기재한 "유가증권시장상장규정 제143조의 1의 파생결합증권(주식워런트증권)의 상장폐지기준"에 해당되는 경우, 한국거래소는 당해 증권을 상장폐지 하게되므로 투자자는 시장에서 현금화가 불가능하게되므로 이에 각별히 유의하시길 바랍니다.

당해 증권의 상장폐지기준으로는 다음과 같습니다.

1. 발행인

가. 제140조제2항제1호에 따른 인가가 취소되거나, 영업이 정지되어 주식워런트증권 관련 업무 수행이 불가능한 경우

나. 제140조제2항제2호의 순자본비율이 「금융투자업규정」 별표10의2제1호가목에서 정하는 비율에 미달한 경우

다. 최근 사업연도의 재무제표에 대한 감사인의 감사의견이 부적정 또는 의견거절인 경우

라. 법률에 따른 해산 사유(합병, 분할, 분할합병에 따른 해산 사유는 제외한다)가 발생한 경우

마. 주식워런트증권 상장법인이 발행한 어음이나 수표가 최종부도로 처리되거나 은행과의 거래가 정지된 경우

바. 회생절차개시신청 또는 파산신청과 관련하여 다음의 어느 하나에 해당하는 경우

(1) 주식워런트증권 상장법인이 「채무자 회생 및 파산에 관한 법률」에 따른 회생절차개시신청 또는 파산신청을 하는 경우

(2) 「채무자 회생 및 파산에 관한 법률」에 따라 주식워런트증권 상장법인 이외의 자가 주식워런트증권 상장법인에 대한 회생절차개시신청 또는 파산신청을 하고 1개월 이내에 그 사유가 해소되지 아니하거나, 법원의 회생절차개시결정 또는 파산선고가 있는 경우

2. 기초자산

가. 주식워런트증권의 기초자산인 주권이 상장폐지 되는 경우

나. 주식워런트증권의 기초자산인 주가지수를 산출할 수 없게 된 때(지수산출의 단절 등 일시적인 중단은 제외한다.)

3. 권리행사

주식워런트증권의 권리행사기간만료,권리행사완료,권리행사조건의 달성으로 인하여 권리행사내용이 확정된 때 또는 최종거래일이 종료된 때

4. 유동성 공급

가. 제140조제2항제7호에 따른 유동성공급계약을 체결한 유동성공급자가 없게 되고, 그날부터 1개월 이내에 다른 유동성공급자와 유동성공급계약을 체결하지 않거나 유동성공급계획(주식워런트증권 상장법인이 직접 유동성을 제공하는 경우로 한정)을 제출하지 않은 경우

나. 유동성공급자교체기준에 해당하게 된 경우로서 그로부터 1월 이내에 다른 유동성공급자와 유동성공급계약을 체결하지 않거나 유동성공급계획을 제출하지 아니한 때

5. 주식워런트증권의 전부 보유

가. 전부보유일부터 직전 1개월 동안의 누적거래량이 상장증권수의 100분의 1에 미달하는 경우. 다만, 상장 후 2개월이 경과되지 않은 종목은 제외한다.

나. 전부보유일부터 1개월 동안 거래가 없는 경우

6. 신고의무 위반

주식워런트증권의 발행인이 고의, 중과실 또는 상습적으로 신고의무를 위반한 경우

7. 기 타

그 밖에 공익과 투자자보호를 위하여 거래소가 주식워런트증권의 상장폐지가 필요하다고 인정하는 경우

5. 인수 등에 관한 사항

- 해당사항 없음.

Ⅱ. 증권의 주요 권리내용

| [종목명 : | NH투자증권 파생결합증권(ELW) 제H302회 | ] |

1. 예상 손익구조

1) 본 증권의 보유자의 권리 내용

본 증권은 상환금액 지급일에 기초자산의 가격변동에 연동하여 미리 정하여진 산식에 따라 상환금액을 지급받는 내용의 주식워런트증권입니다.

본 증권의 보유자는 별도의 추가적인 권리행사절차 없이 자동으로 본 증권신고서에서 정하는 기준에 따라 계산된 금액을 상환금액으로 지급받습니다.

발행인이 본 증권의 조건에 따른 지급의무를 이행하지 못하였을 경우에는 해당 지급금액에 대하여 지급일 익일로부터 실제지급일까지의 경과기간에 대하여 본점소재지가 서울인 시중은행 은행계정 대기업 원화대출에 적용되는 연체이자율 중 최고이율을 적용한 연체이자를 본 증권의 보유자에게 지급합니다.

2) 만기시의 권리행사 절차

발행인은 만기평가가격이 결정된 이후 지체없이 만기상환금액을 산정하여 발행인의 본, 지점에 게시하고, 인터넷 홈페이지에 공지합니다.

만기상환금액의 지급은 본 증권의 보유자의 별도의 권리행사 절차 없이 미리 정하여진 산식에 따라 산정된 금액을 지급일에 본 증권의 보유자의 계좌에 자동입금함으로써 이루어집니다.

3) 중도상환 청구권에 관한 사항

본 증권의 보유자에게는 중도상환청구권이 없습니다.

4) 만기상환금액의 계산방법

본 증권의 1워런트증권당 만기상환금액은 아래와 같습니다.

| 구분 | 내용 | 만기상환금액 (1워런트증권당) |

|---|---|---|

| 만기상환 | 만기평가가격이 행사가격보다 큰 경우 | MAX{(만기평가가격 - 행사가격),0} × 전환비율 * 만기상환금액은 원 단위 미만 소수점 여섯째자리까지 포함하며(소수점 일곱째자리 절사), 실제 총 상환금액(만기상환금액X총보유수량)은 원미만 절사하여 지급됩니다. * 각 투자자에게 총 상환금액을 모두 배분한 후, 상기 원단위 절사 지급방식에 따라 잔여금액이 발생하는 경우, 각 계좌관리 기관의 지급방식에 따라 1원씩 추가 지급할 수 있습니다. |

| 만기평가가격이 행사가격보다 작거나 같은 경우 | 0 |

5) 주요 용어의 정의

| 기준가격 | 61,500원 |

| 만기평가가격 | 만기평가일의 5영업일 종가를 산술평균한 가격 (원미만절사) |

| 만기평가일 | 2022년 12월 02일 - 2022년 12월 08일 |

| 행사가격 | 61,500원 |

| 전환비율 (워런트증권 1개에 대응하는 기초자산의 수량) |

0.0100 |

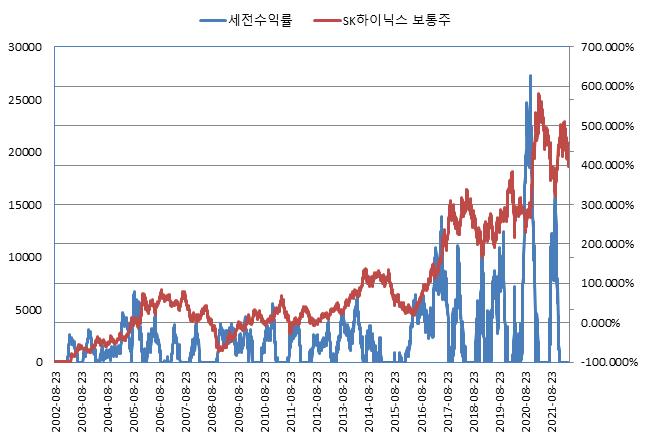

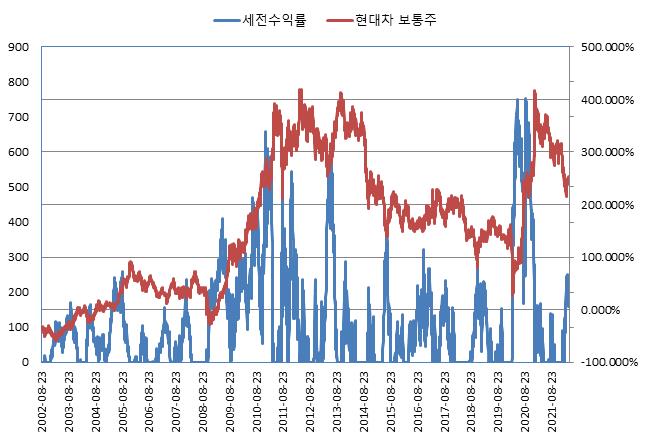

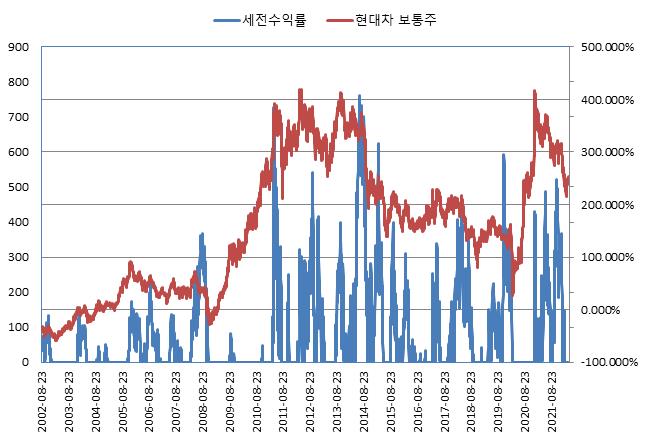

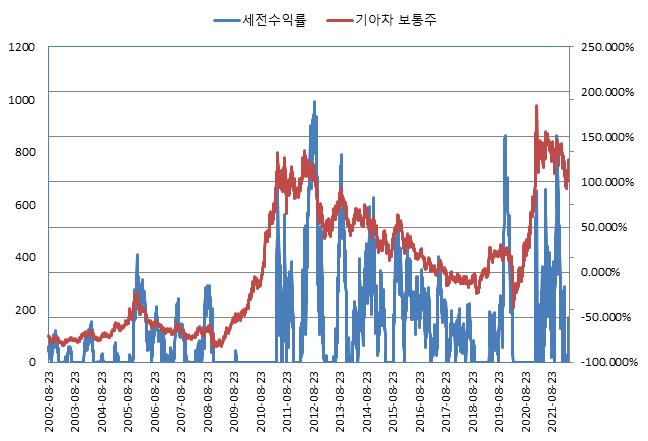

6) 예상 수익률 그래프

|

||

| 최초기준가격이 61,500이며, 1주식워런트증권 발행가격은 44원이고 행사가격은 61,500임. 주식워런트증권 1,000개를 투자했을 경우. |

||

| (1) 만기가격이 92,250(50%)으로 상승할 경우 수익률 ☞ [{(92,250 - 61,500) X 0.0100 - 44} X 1,000 / 44,000] X 100 = 598.86% |

||

| (2) 만기가격이 52,890(-14%)으로 하락할 경우 수익률 ☞ 투자금액 44,000원 전액 손실(-100%) |

7) 수익률 조건표

본 증권에 투자하는 경우의 만기 수익률은 아래의 표와 같습니다.

[예상손익 예시]

1,000워런트증권 투자시 , 발행가 = 44원

| 만기가격 | 기초자산등락률 | 만기지급액 | 수익률 |

|---|---|---|---|

| 92,250 | 50.00% | 307,500 | 598.86% |

| 89,790 | 46.00% | 282,900 | 542.95% |

| 87,330 | 42.00% | 258,300 | 487.05% |

| 84,870 | 38.00% | 233,700 | 431.14% |

| 82,410 | 34.00% | 209,100 | 375.23% |

| 79,950 | 30.00% | 184,500 | 319.32% |

| 77,490 | 26.00% | 159,900 | 263.41% |

| 75,030 | 22.00% | 135,300 | 207.50% |

| 72,570 | 18.00% | 110,700 | 151.59% |

| 70,110 | 14.00% | 86,100 | 95.68% |

| 67,650 | 10.00% | 61,500 | 39.77% |

| 61,500 | 0.00% | 0 | -100.00% |

| 55,350 | -10.00% | 0 | -100.00% |

| 52,890 | -14.00% | 0 | -100.00% |

| 50,430 | -18.00% | 0 | -100.00% |

| 47,970 | -22.00% | 0 | -100.00% |

| 45,510 | -26.00% | 0 | -100.00% |

| 43,050 | -30.00% | 0 | -100.00% |

| 40,590 | -34.00% | 0 | -100.00% |

| 38,130 | -38.00% | 0 | -100.00% |

| 35,670 | -42.00% | 0 | -100.00% |

| 33,210 | -46.00% | 0 | -100.00% |

| 30,750 | -50.00% | 0 | -100.00% |

8) 본 증권의 보유자의 최대손실액 및 최대이익액

| 구분 | 내용 | 투자수익금 |

|---|---|---|

| 최대손실액 | 본 증권은 만기평가가격이 행사가격보다 낮은 경우에 최대손실이 발생하며, 이 경우 투자금액 전부를 잃게 됩니다. |

0 |

| 최대이익액 | 본 증권은 만기평가가격이 행사가격보다 높은 경우에 이익이 발생하며 최대이익액의 제한이 없는 상품입니다. | (만기평가가격-행사가격)×전환비율 (단, 만기상환금액 계산 후, 원미만 절사하여 지급) |

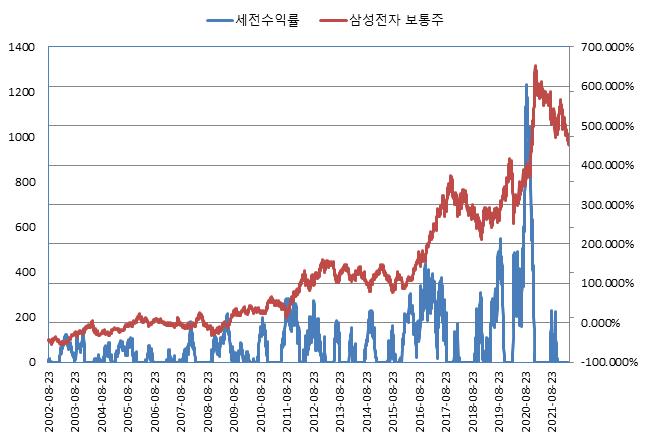

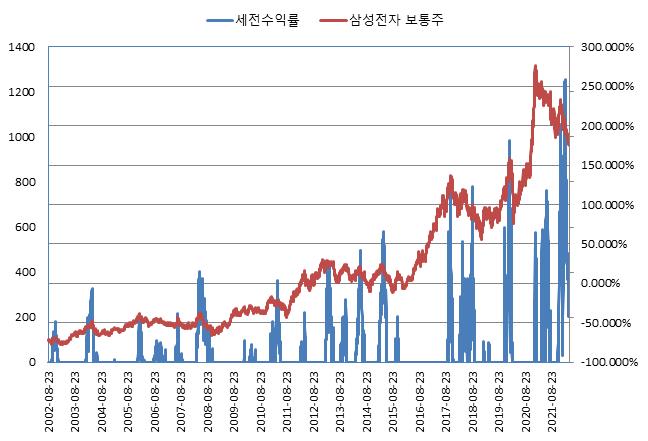

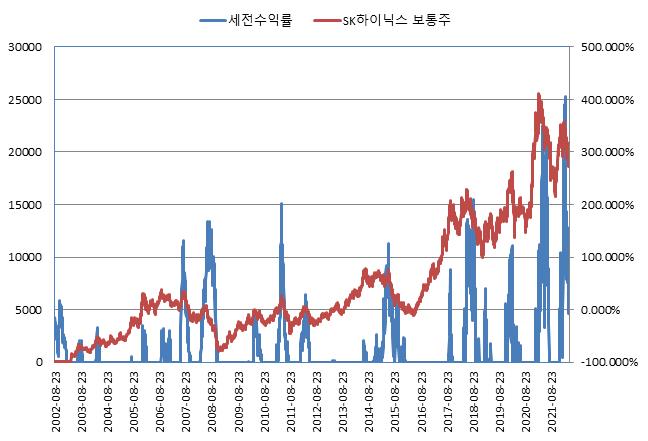

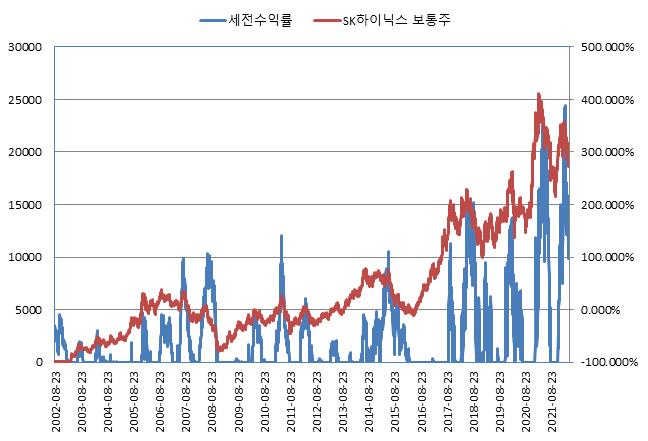

9) 본 증권의 기초자산의 과거데이터를 이용한 수익률 모의실험

|

|

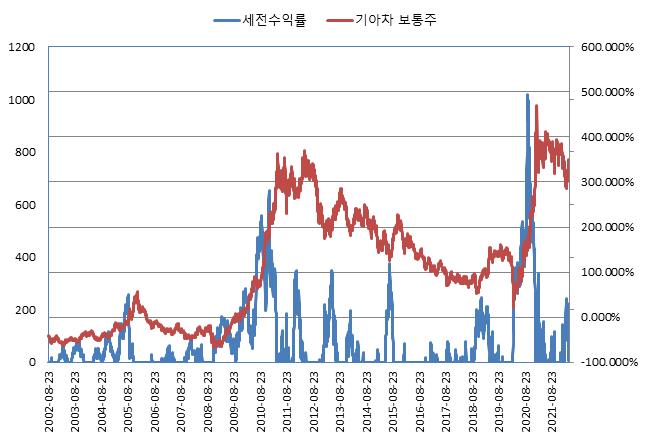

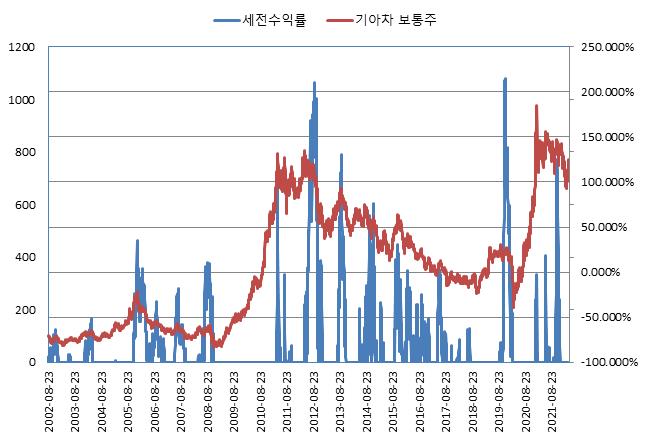

NH투자증권 제H302회 (수익률 모의실험) |

| 수익률 구간 | 발생횟수 | 발생빈도 | |

|---|---|---|---|

| -100% | -50% | 3,318 | 68.24% |

| -50% | 0% | 715 | 14.71% |

| 0% | 50% | 420 | 8.64% |

| 50% | 100% | 189 | 3.89% |

| 100% | 150% | 88 | 1.81% |

| 150% | 200% | 43 | 0.88% |

| 200% | 300% | 27 | 0.56% |

| 300% | 400% | 13 | 0.27% |

| 400% | 500% | 24 | 0.49% |

| 500% | 1000% | 21 | 0.43% |

| 1000% | 2000% | 0 | 0.00% |

| 진행중 | 4 | 0.082% | |

| 합계 | 4862 | 100.00% | |

주1) 위 표와 그래프는 2002년 08월 23일 ~ 2022년 04월 25일 까지의 기초자산종가를 이용하여 분석한 결과입니다.

주2) 총 시뮬레이션 횟수는 4,862 일입니다.

주3) 위 그래프와 표는 본 증권의 기초자산의 과거 가격변동치를 이용한 손익구조 및 통계자료는 아래와 같습니다. 단, 아래의 결과치는 과거의 자료를 사용하여 추정한 단순한 참고자료일 뿐이며, 본 증권의 투자에 대한 수익성을 보장하는 것은 아님을 유의하시길 바랍니다.

10) 증권의 발행 및 교부에 관한 사항

(1) 본증권은 자본시장과금융투자업에관한법률 제 309조 제 5항의 규정에 의해 예탁결제원 명의의 실물 1매로 발행되어 일괄예탁제도를 통하여 예탁결제원에 예탁되며, 예탁결제원이 작성 비치하는 예탁자 계좌부상에 본 증권의 수량만큼 기재함으로써 교부에 갈음합니다.

(2) 투자자는 예탁결제원에 예탁된 본 증권에 대하여 실물발행을 청구하여 실물을 교부받을 수 없습니다.

(3) 본 증권은 기명식 증권으로 발행되며 그 분할 및 병합은 인정되지 않습니다.

2. 권리의 내용

- 본 증권은 무담보 무보증 채권과 동일한 법적 지위를 갖습니다.

본 증권의 권리내용의 변경 및 결제불이행과 관련하여 발행인이 조정 및 계산에 있어 고의나 중대한 과실이 있는 경우에는 적용되지 아니하며, 또한 본 증권의 어떠한 지급의무와 관련하여 발행인이 정당한 사유없이 지급을 해태하는 경우에는 해당 지급액에 대하여 최초 예정되었던 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 연6%(상법 제54조에 따른 법정상사이율) 해당하는 연체이자율 적용한 연체이자를 가산하여 지급합니다

(1) 조기종결 사유

1) 다음의 각 호의 사유가 발생한 경우 발행인은 기한의 이익을 상실하며, 아래의 "(2)조기종결 방법"에 따라 투자자에게 본 증권을 상환하여야 합니다. 그러한 경우 발행인은 해당 사유 및 상환의무 발생사실, 조기종결일 및 조기종결금액을 명시하여 통지하여야 하며 이 때 조기종결일은 각 호의 사유발생일 (다만, 사유발생일이 거래소영업일이 아닌 경우 다음 거래소영업일)을 의미합니다.

① 발행인이 파산, 화의 또는 회사정리절차개시의 신청을 한 경우 또는 발행인 이외의 제3자의 신청에 의하여 발행인에게 파산이 선고되거나 화의 또는 회사정리절차가 개시된 경우

② 발행인에게 정관에 정한 해산사유가 발생하거나 해산에 관한 주주총회의 결의가 있는 경우, 법원의 해산명령 또는 해산판결이 있는 경우

③ 발행인에게 어음교환소의 거래정지처분이 있는 경우 등과 같이 발행인의 채무불이행사유가 발생하여 발행인이 기한의 이익을 상실한 경우

2) 다음의 각 호의 사유가 발생한 경우 발행인은 본 증권의 지급일 이전이라도 본 증권의 보유자에 대하여 해당 사유 및 상환의무 발생사실, 조기종결일을 명시하여 통지하고 본 증권을 상환할 수 있습니다. 이때 조기종결일은 발행인이 해당 사실을 통지하는 시점 이후의 특정 거래소영업일로써 발행인이 조기종결일로 지정한 날을 의미합니다.

① 본 증권의 발행 이후 관련 법령의 제정·개정, 관련 법령의 해석의 변경 등으로 인하여 본 증권과 관련된 거래가 위법하게 되거나, 발행인에게 본 증권과 관련한 추가적인 조세, 기타 공과금 납부 의무가 발생하는 경우

② 천재지변, 전쟁, 내란, 폭동, 노동쟁의, 금융시장의 거래중지사태 및 기타 이에 준하는 사유가 발생하여 본 증권을 더 이상 유지하는 것이 곤란한 경우

③ 거래소에서 기초자산의 계산 및 공시를 폐지하기로 발표하는 경우(단, 기초자산이 지수인 경우에 한함)

④ 거래소 또는 관련거래소에서 본 증권의 기초자산의 일부 또는 전부(기초자산과 관련된 선물.옵션종목을 포함)에 대하여 시장붕괴 및 교란사유, 상장폐지 사유가 발생하여 연속적으로 8예정거래일 동안 거래가 정지되거나 정지가 예정되는 경우

⑤ 기초자산 발행회사의 영업양도, 합병, 기타 이에 준하는 사유 등으로 인해 기초자산의 성격이 현저하게 변경되어 아래 '(3)권리내용의 변경'에 따른 본 증권의 권리내용 조정이 불가능한 경우

⑥ 거래소가 본 증권에 대하여 상장폐지를 공시하는 경우

⑦ 발행인의 휴업 또는 폐업으로 인하여 발행인이 더 이상 본 증권 상의 의무를 이행하기 곤란한 경우

(2) 조기종결 방법

① 본 증권의 조기종결 사유가 발생하여 발행인이 지급일 이전에 본 증권을 상환하여야 하는 경우 발행인은 지정된 조기종결일로부터 10영업일 이내에 본 증권의 보유자에게 조기종결금액을 지급하게 됩니다.

② 본 증권에 대하여 조기종결 사유가 발생하거나 또는 조기종결일이 지정되면, 발행인은 본 증권과 관련하여 조기종결금액 지급의무 이외에는 어떠한 추가적인 상환의무나 금전의 지급의무를 부담하지 아니합니다.

③ 본 증권의 조기종결 사유가 발생하여 발행인이 지급일 이전에 본 증권을 상환하여야 하는 경우, 발행인은 조기종결일의 기초자산 및 이와 관련된 선물.옵션 등이 거래되는 거래소의 시장상황, 기타 가격결정요인 등을 고려하여 선량한 관리자의 주의로써 일반적인 거래관행에 따라 합리적으로 계산하여 조기종결금액을 결정하게 됩니다. 조기종결금액은 본 증권의 유동성공급자를 포함하여 3개 주요 장외파생금융상품거래영업 인가를 받아 해당 업무를 영위하는 금융투자업자로부터 본 증권과 동인한 발행조건 및 발행수량에 해당되는 장외파생상품의 확정매수가격을 제시 받은 후 그 중 최고가로 결정하게 됩니다. 특히, 조기종결에 의한 지급액은 본 증권의 발행조건에 기재된 만기시 지급수준과 차이가 발생할 수 있으며 발행인 및 발행인의 위험회피거래상대방이 거래소, 관련거래소 또는 장외시장에서 본 증권과 관련된 위험회피거래를 청산할 수 있는 가격이 존재하지 않는 경우(해당 기초자산 및 이와 관련된 선물.옵션의 매수호가가 존재하지 않거나 거래중지, 상장폐지 등의 사유에 의하여 본 증권의 기초자산 가격을 확정하기 어려운 경우)에는 기초자산의 가격을 영(0)으로 결정할 수 있으며, 이 경우 상품 구조에 따라 투자금액 전액에 대한 손실이 초래할 수 있으니 이에 유의하시기 바랍니다.

(3) 권리내용의 변경

1) 기초자산 가격의 산정, 발표 또는 통신상의 오류의 경우

거래소의 기초자산 가격산정, 발표 또는 통신상의 오류 기타 발행인 이외의 제3자의 귀책사유로 인하여 해당 지급액이 산정에 오류가 발생한 경우, 추후 정정발표 또는 발행인이 정확한 기초자산의 가격을 확인할 수 있는 경우 발행인은 투자자에게 이와 같이 확인된 기초자산 가격을 기준으로 산출한 금액과의 차액을 정산합니다. 이 경우 발행인은 본 증권의 보유자에 대하여 위 차액에 대한 정산의무 이외에는 별도의 손해배상 책임 등을 부담하지 않습니다.

2) 기초자산의 가격이 폐지, 단절되는 경우

① 거래소 또는 관련거래소에서 기초자산 또는 기초자산과 관련된 선물.옵션종목의 일부 혹은 전부에 대하여 시장붕괴 및 교란사유, 상장폐지 사유가 발생하여 연속적으로 8예정거래일 동안 거래가 정지되거나 예정되는 경우로써, 발행인이 본 증권을 더 이상 유지하는 것이 곤란하다고 판단하는 경우에는 본 증권의 조기종결 사유에 해당되며 발행인은 "(2)조기종결 방법"에 의하여 산출된 조기종결금액을 본 증권 투자자에게 만기 전에 상환하게 됩니다.

② 본 증권의 기초자산의 가격확정이 필요한 날(만기평가일)에 본 증권에 대하여 시장붕괴 및 교란사유가 발생한 것으로 본 증권의 발행인이 판단하는 경우, 발행인은 만기평가일 및 지급일 등의 권리내용을 재지정할 수 있으며 아래에 의거하여 처리합니다.

ⅰ) 만기평가일이 임시공휴일로 지정되고 만기평가일이 시작되기 15일전에 그 사실이 공표된 경우, 해당 만기평가일은 직전 예정거래일로 변경되고 변경된 만기평가일 직전에 예정되어 있던 만기평가일도 모두 순차적으로 앞당기어 결정합니다

ⅱ) 만기평가일에 시장붕괴 및 교란사유가 발생하거나 위 ⅰ)에 해당하지 않는 임시공휴일 등으로 인하여 만기평가가격 산정이 불가능한 경우 만기평가일은 다음 예정거래일로 변경하여 결정하되, 이를 제외한 다른 만기평가일은 이러한 변경에 영향을 받지 아니합니다(즉, 변경된 만기평가일은 다른 만기평가일과 중첩될 수 있음). 또한 만기평가가격의 산술평균시 중첩된 날의 만기평가일의 수는 중첩된 회수로 하고, 중첩된 날의 각 기초자산의 종가의 합계액은 해당일의 기초자산 종가를 중첩된 회수만큼 더하여 결정합니다.

ⅲ) 위 ⅱ)에 따라 변경된 마지막 만기평가일이 최초 발행조건에 의한 만기일을 경과하여 결정된 경우, 본 증권의 지급일은 변경된 마지막 만기평가일(불포함) 후 2영업일로 결정하되 이러한 지급의 연기에 따른 연체이자는 적용하지 아니합니다.

ⅳ) 위의 ⅰ) 또는 ⅱ)의 조정에도 불구하고 만기평가일 지연사유가 연속된 8예정거래일 이상 해소되지 않는 경우에는, 본 증권의 조기종결 사유에 해당되며 발행인은 "(2)조기종결 방법"에 의하여 산출된 조기종결금액을 본 증권 투자자에게 만기전에 상환하게 됩니다

3) 기초자산의 발행회사의 증자 및 기타 가격변동 사유가 발생한 경우

① 본 증권의 기초자산에 대한 주식배당, 액면분할, 액면병합, 기초자산 발행회사의 증자, 감자, 합병, 분할, 분할합병, 주식교환(이전) 등으로 인하여 기초자산의 가치변동이 있는 경우, 본 증권의 발행인은 기업이벤트(Corporate Action) 전후의 수정주가의 연속성이 최대한 유지되도록 관련규정 또는 시장관행에 따라 기초자산, 기준가격, 행사가격 및 전환비율 등 본 증권의 권리내용을 변경하거나 조정할 권리가 있습니다.

권리내용 변경 방법은 다음과 같습니다.

| 주식 | ELW | ||

| 권리변동 | 기준가격 | 조정내용 | 비 고 |

| 배당락, 권리락 |

- 배당락, 권리락의 기준가격 | - 행사가격 및 전환비율 조정 | - 배당(권리)부 종가의 만기평가가격 수정 |

| 주식분할,액면분할,액면병합 | - 전일종가×분할(병합)비율 - 약 2일 거래정지 |

- 정지기간중 만기평가일 등 조정 및 만기평가가격 수정 | |

| 상장폐지 | - | - 최종거래일을 거래정지 전일로 앞당겨 조기종결 | - 최종거래일, 만기평가일 및 만기 등 변경 |

| 상장법인간 신설합병 | - 익일 시가 (시가기준가종목) - 약 1월 거래정지 |

||

| 자본감소 | - 행사가격, 전환비율 조정 - 최종거래일이 거래정지기간중인 종목 : 조기종결 |

- 정지기간중 만기평가일 등 조정 및 만기평가가격 수정 | |

| 인적분할 | - 존속,신설법인 동시 상장시 : 바스켓주가 산출 - 기타의 경우 : 조기종결 | ||

② 본 증권의 기준가격(행사가격 및 전환비율 포함)의 변경 사유가 발생한 경우 발행인은 아래에 기재된 사항에 따라 해당 내역을 조정하되, 아래에 기재된 사항 또는 기타 사항에 대하여 한국거래소의 유가증권시장업무규정에서 정하는 구체적인 방법이 있는 경우 이를 우선하여 적용합니다. 단, 이러한 조정에도 불구하고 아래에 기재된 사항 또는 기타 사항에 대하여 본 증권의 기준가격(행사가격 및 전환비율 포함)의 변경이 불가피한 것으로 발행인이 선량한 관리자의 주의로써 합리적으로 판단하는 경우 발행인은 관련법령, 규정 및 시장관행 등에서 제시하는 방법에 근거하여 본 증권의 기준가격(행사가격 및 전환비율 포함)의 연속성이 유지되도록 그에 대한 변경을 결정할 수 있습니다.

| 조정사유 | 조정비율 산출방법 | 기타사항 |

| 본 증권의 기초자산에 대해 시가(증권발행 및 공시등에 관한규정 제57조에서 정하는 이론권리락주가를 말합니다)를 하회하는 발행가격으로 유상증자를 하는 경우 | 조정비율(W) = (기발행주식수 +신발행주식수 * 1주당 발행가액/시가) / (기발행주식수 +신발행주식수) | 제3자배정은 제외 |

| 본 증권의 기초자산에 대해 준비금의 자본전입(무상증자)으로 신주가 발행되는 경우 | 조정비율(W) = 1 / (1+기발행주식 1주당 신발행주식수) | |

| 본 증권의 기초자산에 대해 주식배당으로 신주가 발행되는 경우 | 조정비율(W) = 1 / (1+기발행주식 1주당 배당주식수) | 현금배당은 제외 |

| 본 증권의 기초자산에 대해 자본금 감소(무상감자)가 발생되는 경우 | 조정비율(W) = 1 / (1-기발행주식 1주당 감자주식수) | 유상소각,이익소각,자사주소각은 제외 |

| 본 증권의 기초자산에 대해 액면분할 및 병합이 발생되는 경우에 | 조정비율(W) = 액면 분할비율 혹은 병합비율 | |

| 본 증권의 기초자산에 전환사채 (신주인수권부사채 포함)의 전환 및 Stock Option 행사에 의해 신주가 발행되는 경우 | 조정하지아니함 |

주1) 기준가격, 행사가격 및 전환비율은 아래에 따라 조정함

① 조정후 기준가격 = 조정전 기준가격 ×W

② 조정후 행사가격 = 조정전 행사가격 ×W

③ 조정후 전환비율 = 조정전 전환비율 ×1/W

주2) 조정산식에서 적용하는 기발행주식수는 조정후 기준가격(행사가격) 적용 직전일 현재의 주식수로 함

③ 위 ②에 따른 권리조정에도 불구하고 기초자산 발행회사의 영업양도, 합병 및 기타 이에 준하는 사유 등으로 인해 기초자산의 성격이 현저하게 변경되어 본 증권을 더 이상 유지하기 어려운 경우에는 본 증권의 조기종결 사유에 해당되며 발행인은 "(2)조기종결 방법"에 의하여 산출된 조기종결금액을 본 증권 투자자에게 만기 전에 상환하게 됩니다.

(4) 파생결합증권(주식워런트증권)의 결제불이행에 관한 사항

본 증권의 발행인이 파산절차, 회사정리절차, 화의절차, 기업개선절차, 기업구조조정촉진법 제12조 소정의 관리절차, 외국에서의 도산절차가 진행되거나 유동성 위기 등으로 인하여 본 증권의 지급의무를 이행하지 못하였을 경우, 본 증권의 법적지위는 다른 무담보 무보증 채무와 동등한 지위를 가집니다.

본 증권에 대하여 이러한 발행인의 결제불이행사유가 발생한 경우, 발행인은 기한의 이익을 상실하며 본 증권의 보유자는 민사소송을 통하거나 파산법, 회사정리 절차에 따라 그 권리를 구제 받을 수 있습니다. 그러나 발행인이 관계법령에 의거 파산절차, 회사정리절차, 화의절차 등 채무재조정 내지 채권자의 채권행사가 제한되는 절차에 놓여있는 경우 본 증권 보유자의 권리구제는 관련법령 등에 따른 제한을 받게 될 수 있습니다. 서울 중앙지방법원을 제 1심 전속적 관할법원으로 합니다.

(5) 파생결합증권(주식워런트증권)의 상장폐지시 권리행사에 관한 사항

거래소가 본 증권에 대하여 상장폐지를 공시하는 경우, 발행인은 본 증권의 지급일 이전이라도 본 증권의 보유자에 대하여 해당 사유 및 상환의무 발생사실, 조기종결일을 명시하여 통지하고 본 증권을 상환할 수 있습니다. 이때 조기종결일은 발행인이 해당 사실을 통지하는 시점 이후의 특정 거래소영업일로써 발행인이 조기종결일로 지정한 날을 의미합니다. 조기종결금액 결정방법 및 지급에 관한 사항은 “(2)조기종결방법”에 기재내역을 참고하시길 바랍니다.

Ⅲ. 투자위험요소

| 정부가 증권신고서(또는 일괄신고추가서류)의 기재사항이 진실 또는 정확하다는 것을 인정하거나 그 증권의 가치를 보증 또는 승인하지 아니함을 유의하시기 바랍니다. 또한 이 파생결합증권은「예금자보호법」에 의한 보호를 받지 않는 금융투자상품으로 투자원금의 손실이 발생할 수 있으므로 투자에 신중을 기하여 주시기 바랍니다. |

1. 가격변동 위험

| 구 분 | 투자위험의 주요내용 |

|---|---|

| 기초자산의 가격변동에 연동한 수익구조에 의한 위험 |

- 본 증권은 기초자산의 가격변동에 연동하여 수익구조가 결정되는 파생상품적 성격을 지니고 있으므로 기초자산의 가격이 투자자에게 불리한 방향으로 움직이는 경우 투자자는 예상치 못한 커다란 손실을 입게 될 수 있으며, 대상이 되는 기초자산에 직접투자했을 때 얻을 수 있는 수익률과 본 증권에 투자하여 얻은 수익률이 전혀 다를 수 있습니다. 따라서 투자자는 본 증권의 상환금액의 산정방식이나 조기상환의 조건 등을 충분히 이해하고 투자하여야 합니다. - 본 증권은 만일 기초자산의 가격이 산출되지 않거나 혹은 존속하지 않게 되거나, 본 증권의 존속기간 동안 기초자산의 성격이 매우 이질적으로 변경되어 본 증권 발행시의 기초자산과 동일한 것으로 보기 어려워지거나, 기초자산 또는 기초자산 구성종목의 매매가 불가능해지는 등의 경우에는 발행인은 상환금액 산정방식 및 평가일을 포함한 본 증권의 발행조건 및 권리내용을 합리적으로 조정할 수 있으며, 이러한 조정에도 불구하고 본 증권을 유지하는 것이 어렵다고 발행인이 판단하는 경우에는 선관주의에 입각하여 합리적인 방법으로 조기종결을 할 수 있습니다(위와 같이 권리내용에 대한 조정이나 조기종결 등의 권리내용의 변동이 발생하는 경우에 대한 설명은 "본문 II. 증권의 주요 권리내용 중 3. 권리내용의 변경 및 결제 불이행에 관한 사항"에 상세하게 기술되어 있습니다). 기초자산에 이러한 조정이나 조기종결의 사유가 될 상황이 발생하게 되면 본 증권의 가격은 급격히 하락할 수 있습니다. |

| 발행인의 정상적인 영업활동이 미치는 영향 (이해상충구조 에 따른 위험) |

- 발행인은 본 증권과 관련하여 기초자산, 기초자산 구성종목, 기초자산 또는 기초자산 구성종목과 관련된 선물, 옵션 등 파생상품의 매매, 비거주자를 포함한 다른 기관과의 장외파생상품거래 등의 헤지거래를 수행할 수 있습니다. 이러한 헤지거래로 인하여 기초자산의 가격이 변동될 수 있으며, 그 결과 본 증권의 상환금액에 영향을 미칠 수도 있습니다. 특히, 발행인의 헤지거래에 의해 자동조기상환평가일 또는 만기평가일에는 기초자산의 대량매매가 이루어질 수 있으며, 그 중 만기평가일에는 기초자산 가치의 변동으로 인한 위험 관리 및 본 증권의 상환금액 확보를 위하여 발행인은 보유하고 있는 기초자산을 전부 또는 일부 매도할 수 있습니다. 또한 발행인은 금융투자업을 영위하는 금융기관으로서 현재 일상적인 업무의 일환으로 증권의 인수, 중개 및 매매거래를 수행하고 있으며, 그 거래 대상에 본 증권의 기초자산, 기초자산 구성종목 또는 기초자산과 관련된 파생상품등이 포함될 수 있습니다. 이러한 거래는 발행인의 정상적인 영업활동의 일부이지만, 그러한 영업활동의 결과로 기초자산가격이 급격히 변동될 수 있으며, 그에 따라 본 증권의 가치 또한 급격히 하락할 수 있습니다. 발행인의 특수관계인 등 이해관계자들 역시 정상적인 영업활동의 일환으로서 기초자산, 기초자산 구성종목 또는 기초자산과 관련된 파생상품 등에 대한 매매거래를 수행할 수 있으며, 그로 인하여 기초자산가격 및 본 증권의 가치 등에 중대한 변동을 초래할 수 있습니다.발행인 및 발행인의 이해관계자의 이러한 정상적인 거래활동이 결과적으로 본 증권의 투자자의 손익에 영향을 미칠 수 있습니다. |

| 평가손실위험 | - 본 증권은 만기시 기초자산가격이 투자자에게 불리하게 변동되거나, 만기 이전에 매매를 하거나 본 일괄신고 추가서류에 기재된 사유로 인하여 조기상환 되는 경우 또는 보유기간 동안 본 증권의 시가평가를 하는 경우에 투자원금의 손실 및 현저한 평가손실을 초래할 수 있습니다. |

2. 발행회사 위험

| 구 분 | 투자위험의 주요내용 |

| 발행인의 재무, 손익상황과 관련한 위험 |

- 본 증권의 발행인이 속한 산업인 금융투자업은 증권시황 등의 움직임에 따라 수익성이 매우 민감하게 변동되는 손익의 변동성이 매우 높은 산업입니다. 이러한 금융투자업의 특성상 발행인의 재무, 손익상황 역시 매우 큰 변동성을 지니고 있으며, 동 업계의 경쟁이 점차 심화되고 국내외 경기마저 불투명한 관계로 발행인의 재무, 손익상황이 향후급격히 악화될 가능성도 배제할 수는 없습니다. - 본 증권은 발행인의 신용으로 발행되는 무보증, 무담보 증권이므로 발행인의 재무, 손익상황이 본 증권의 상환에 중대한 영향을 미칠 수 있습니다. 따라서 발행인이 재무상태의 악화로 지급불능 상황에 처할 경우 투자자는 투자원금 및 투자수익 모두에 대하여 지급받지 못할 수 있다는 점을 유의하시기 바랍니다. - 본 증권과 관련하여 NH투자증권이 부담하게 되는 채무는 다른 무담보,무보증 채권과 동일한 순위를 가집니다. - 발행인에 대한 보다 자세한 자료는 발행인이 2022년 08월 12일일자로 제출한 제 56기 반기보고서의 기재내용 및 첨부서류를 참조하시기 바랍니다. |

| 결제지연위험 | - 본 증권의 지급일에 지급이 이루어지지 않는 경우 발행인은 해당 지급액에 대하여 지급일 다음날부터 실제 지급일까지의 경과기간에 대하여 시중은행 은행계정 대기업 원화대출에 적용되는 연체이자율 중 최고이율을 적용한 연체이자를 투자자에게 지급하게 됩니다. 단, 본 증권신고서에 따라 증권의 권리내용이 변경되어 지급일 등이 연기되었을 경우에는 그러하지 아니합니다. 또한 본 증권은 [ II.증권의 주요권리내용 중 2.파생결합증권의 권리내용]에 따라서 결제불이행이 존재할 수 있습니다. |

3. 조기종결 및 중도상환 위험

| 구 분 | 투자위험의 주요내용 |

|---|---|

| 조기종결 위험 | - 상기 기초자산과 관련하여 권리내용을 조정함에도 불구하고 본 증권을 유지하기 어렵다고 발행회사가 판단하는 경우에는 본 증권을 만기 이전에 조기종결할 수 있습니다. 이와 같은 증권의 조기종결사유 발생시 본 증권의 가격은 현저하게 하락할 수 있습니다. |

| 중도상환청구권 행사가 제한될 위험 | - 발행회사는 투자자가 본 증권의 매수를 요청하였으나 천재지변, 거래제한 등 불가피한 사유가 발생한 경우에는 이에 응하지 못할 수 있다는 점에서 본 증권의 환금성이 제한될 수 있으며, 투자시 이러한 점을 감안하시기 바랍니다. - 본 증권과 같이 환금성이 제한되어 있는 증권에 있어서 어떠한 조건 하에 만기 전 상환이 가능한지 여부는 매우 중요한 투자결정요인이 될 수 있습니다. 따라서, 투자자는 본 일괄신고추가서류에 기재된 각 사유에 따른 만기 전 상환의 내용을 사전에 충분히 숙지함으로써 만기 전 상환이 제한되는 제반 상황 및 만기 전 상환에 따른 상환금액 결정구조에 따른 위험을 고려하여 투자여부를 결정하여야 합니다. |

| 중도상환시 원금손실 위험 |

- 투자자 요청으로 본 증권을 중도상환하는 경우 중도상환시점에서의 공정가액(기준가)에 따라 투자원금의 손실 및 평가손실을 초래할 수 있음을 유념하여야 할 것입니다. |

4. 기타 투자위험

| 구 분 | 투자위험의 주요내용 |

|---|---|

| 일반적인 위험 | - 본 증권은 주식, 채권 등의 일반적인 증권들과는 달리 기초자산의 가격변동에 연동하여 수익구조가 결정되는 파생상품적 성격을 포함하고 있으므로, 본 증권의 손익구조,권리내용, 위험요인 등에 대한 증권신고서의 기재내용을 충분히 이해하지 못하고 본 증권에 투자할 경우 예상치 못한 투자위험이 발생할 수 있습니다. - 본 투자위험에 관한 사항에 가능한 상세히 설명을 하였지만, 발행인이 현재 알고 있지 못하거나 중요하지 않다고 판단하여 아래 투자위험요소에 기재하지 않은 사항이라 하더라도 본 증권의 거래 및 가격에 중대한 영향을 미칠 수 있는 가능성이 있습니다. 그러므로 투자자는 본 증권에 투자하는 것이 투자자의 투자목적에 부합하는지 법률적 혹은 세법상의 불이익이 없는지 다양한 면에서 투자 위험을 고려하여 투자결정을 내려야 합니다. 발행회사는 본 증권에 대한 투자로 인한 손실에 대하여 어떠한 책임도 부담하지 아니하며, 본 증권은 예금자보호법에 따라 예금보험공사가 보호하지 않습니다. |

| 환금성 위험 | - 당해 증권은 신고서 제출일 현재 유가증권시장상장규정(이하 '상장규정'이라 한다) 제140조의 신규상장심사요건중 제140조제2항제4호(분산요건), 제5호(발행총액) 및 제6호(잔존권리행사기간)를 제외하고 모두 충족하고 있습니다. 따라서 한국거래소의 상장심사를 무난하게 통과할 것으로 판단되나, 그러함에도 불구하고, 한국거래소가 당해 증권의 상장이 투자자 보호와 시장관리에 적합하지 아니하다고 인정하는 경우에는 상장을 거부할 수 있음을 유의하시기 바랍니다. - 당해 증권이 한국거래소에 상장되어 거래될 경우 이를 취득하게 되는 투자자는 당해 증권을 거래소의 매매를 통하여 만기 이전에 현금화가 가능하며, 발행인이 지정한 유동성공급자는 당해 증권의 적정 호가스프레드 제시를 통하여 적정가격의 유동성을 제공함으로써 투자자의 거래비용을 인하하고 시장의 수급불균형과 가격왜곡을 완화시키며 균형가격 발전을 촉진시키는 역할을 담당하게되며 관련규정 및 계약조건에 따라 선량한 관리자의 주의로써 당해 증권의 유동성을 제공할 계획입니다. 하지만, 당해 증권에 대한 유동성공급자는 위험회피거래(헷지거래)의 상황이나 기초자산의 변동 등을 고려하여 사전에 신고한 호가스프레드비율(매수호가가격에 대한 호가스프레드의 비율)에 근거하여 매매에 응하게 되므로, 매매가격이 투자자가 매매하고자 하는 가격과 크게 차이가 날 수 있으며, 기초자산의 시장상황에 따라 매매 가능한 물량도 매우 제한적이거나 일시적으로 당해 증권의 유동성을 확보하지 못하여 거래가 이루어지지 않을 수도 있습니다. 특히, ⅰ)기초자산의 가격을 이용할 수 없는 경우 ⅱ) 기초주식의 단일가 호가접수시간, ⅱ) 시가결정 후 5분간, ⅲ)매매거래 중단 또는 정지에 따른 재개 후 5분간 등, ⅳ)기초주권의 가격이 상한가 또는 하한가인 경우ⅴ) 특히 당해 증권의 기초자산이 개별 종목인 경우, 한국 거래소 규정에 따라 당해 증권의 만기일이전 1개월 이후 매매거래기간에는 유동성공급자에 의한 호가가 금지되거나 면제되므로 자율적인 시장참여자에 의하여 가격이 형성되게 됩니다. 이러한 경우 당해 증권의 유동성이 확보되지 못하여 경우에 따라 거래가 이루어지지 않을 수 있음을 유의하시길 바랍니다. - 또한, 당해 증권이 해당 거래소에서 정상적인 매매가 가능할지라도 상장이후 "증권시장상장규정 제95조(매매거래정지 및 정지해제)"에 의하여 ⅰ) 기초자산인 주권의 매매거래정지 또는 주가지수의 산출중단의 경우, ⅱ) 기초자산의 시장가격을 이용할 수 없는 경우, ⅲ) 상장폐지기준에 해당되는 경우 시장에서 매매거래가 중지되므로 유동성에 심각한 제약을 받을 수 있습니다. 특히, 당해 증권은 "Ⅰ.모집 또는 매출에 관한 사항-4. 모집또는 매출절차등에 관한 사항 (4). 증권의 상장 및 매매에 관한 사항"에 기재된 파생결합증권(주식워런트증권)의 상장폐지기준에 해당되는 경우 투자자는 시장에서 현금화가 불가능하게 되므로 이에 각별히 유의하여 매매의사결정을 하시길 바랍니다. |

| 세제 및 법률상 위험 |

- 본 증권은 구 소득세제과의 의견( "당해 증권은 상품의 성격상 순수한 옵션상품에 해당되며, 선물·옵션과 동일한 성격이므로 장내거래 및 장외거래에 대하여 현재 과세근거 없음")에 따라 비과세상품에 해당됩니다. (단, KOSPI200지수 주식워런트증권 제외) - KOSPI200지수를 기초자산으로 하는 주식워런트증권은 2016세법개정안에 의해(「 소득세법 시행령 제159조의2(파생상품등의 범위) 」)KOSPI200 옵션과 경제적 실질이 동일한 점을 감안하여 2017년 04월 01일 이후 양도하는 분부터 양도소득세의 과세대상이 됩니다. 이에 따라 추가되는 세금의 내역을 확인하시어 투자에 유의하시기 바랍니다. - 한편, 투자자가 법인세법상 납세의무자인 경우 본 증권에서 발생하는 모든 소득(만기상환 및 발행인이 만기일 이전에 중도매입하는 것이 증권의 내용이 되는 경우 그러한 중도매입에 따라 발생하는 소득을 모두 포함)에 대해서는 법인세법 등 관련법령이 정한 바에 따라 과세가 이루어지게 되며, 법인세법 등 관련법령상 원천징수대상 소득이 아닌 한 발행인은 원천징수를 하지 않습니다. - 본 증권의 투자자는 본 증권을 매입하고 보유함에 있어 요구되는 자격과 권리능력이 있어야하며, 필요한 경우 모든 사전 승인절차를 거친 후 투자하여야 합니다. - 본 증권의 투자자는 투자에 앞서 본 증권을 매입하거나 보유하는 것이 현행 법령, 법원의 판결이나 결정 및 명령, 투자자의 정관, 투자자가 당사자로 되어 있는 계약 등이 제한하는 바에 위배되지 않는지 여부를 확인하여야 합니다. |

Ⅳ. 기초자산에 관한 사항

1. 기초자산의 명칭

한국거래소가 산출하는 삼성전자 보통주

2. 기초자산의 개요

(1) 삼성전자 보통주

삼성전자는 1969년 1월 13일에 삼성전자공업주식회사로 설립되었으며, 사업군별로 보면 Set 사업에서는 CTV를 비롯하여 모니터, 프린터, 에어컨, 냉장고 등을 생산/판매하는 CE 부문과 스마트폰 등 HHP, 네트워크 시스템, 컴퓨터 등을 생산/판매하는 IM 부문이 있습니다. 부품사업에서는 DRAM, 모바일AP 등의 제품을 생산/판매하고 있는 반도체 사업과 TV, 모니터, 노트북 PC,모바일용 등의 TFT-LCD 및 OLED 디스플레이 패널을 생산/판매하고 있는 DP 사업의 DS 부문으로 구성되어 있습니다.

3. 지수산출기관 및 구성종목 거래소

(1) 삼성전자 보통주

- 한국거래소 주소 : 부산광역시 중구 중앙대로 52

- 한국거래소 홈페이지 : http://www.krx.co.kr

4. 기초자산 가격 및 기초자산에 대한 제반정보 취득방법

(1) 기초자산(삼성전자 보통주)의 가격정보

각종 신문 및 NH투자증권 홈페이지(https://www.nhqv.com), 한국거래소, 한국거래소 홈페이지(http://www.krx.co.kr) 등에서 기초자산의 가격에 관한 정보를 취득하실 수 있습니다.

(2) 기초자산(삼성전자 보통주)의 가격산출기관의 정보

각종 신문 및 NH투자증권 홈페이지 (https://www.nhqv.com), 삼성전자주식회사, 삼성전자주식회사 홈페이지(www.samsung.com/sec) 등에서 기초자산의 가격 산출 기관에 관한 정보를 취득하실 수 있습니다.

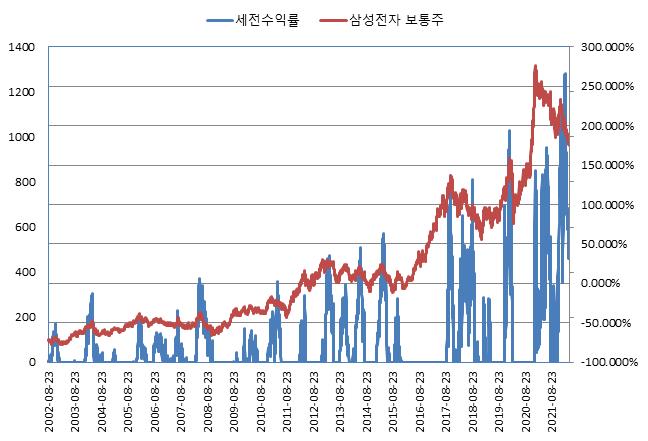

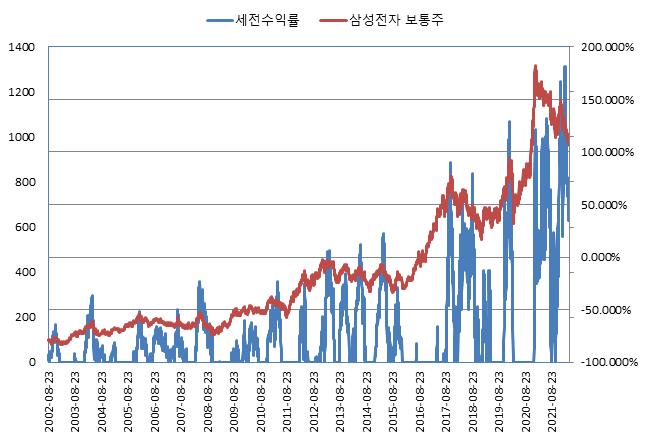

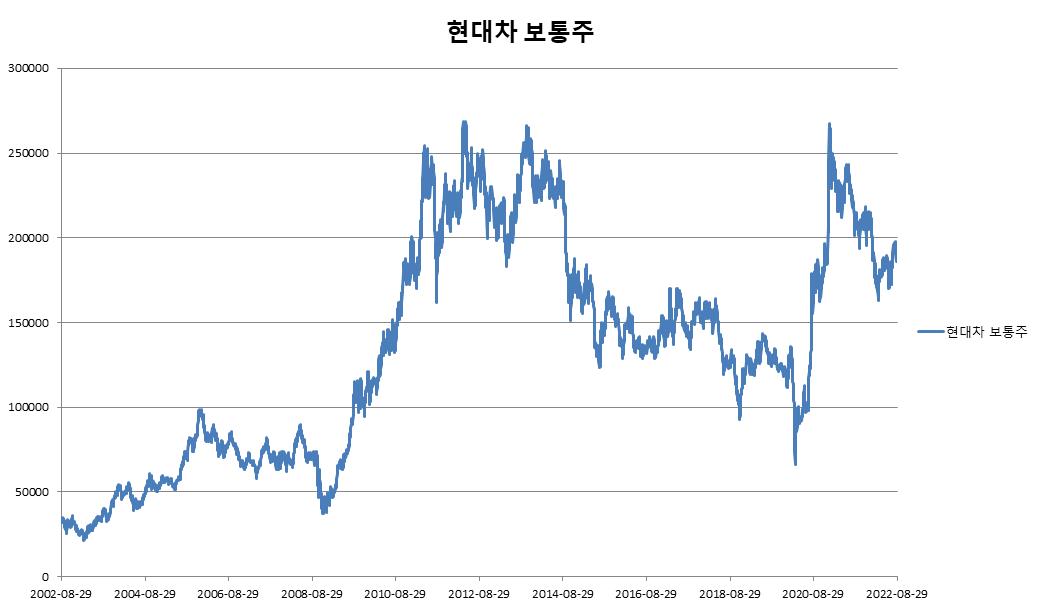

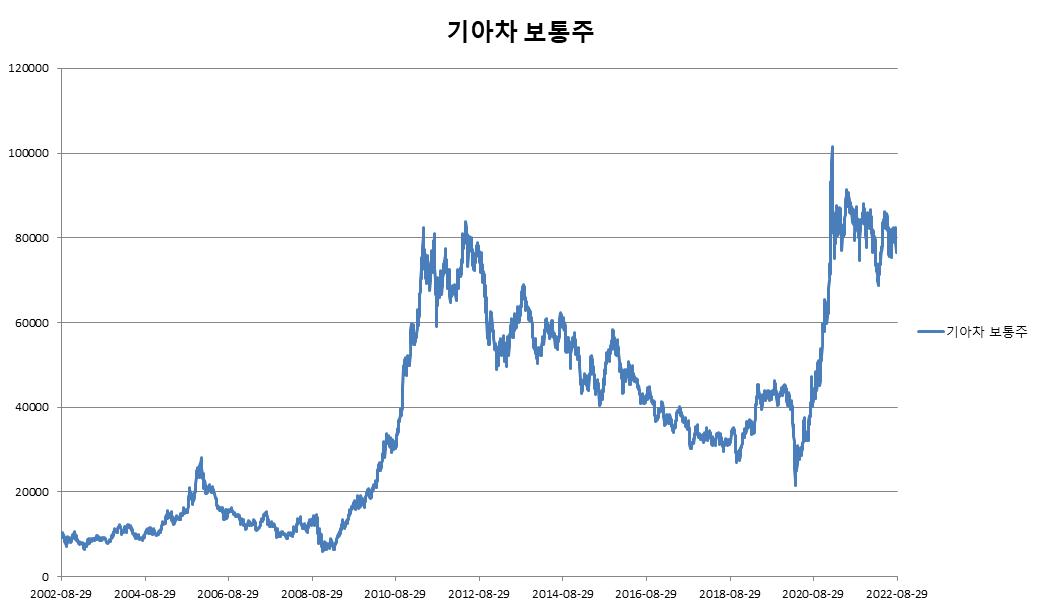

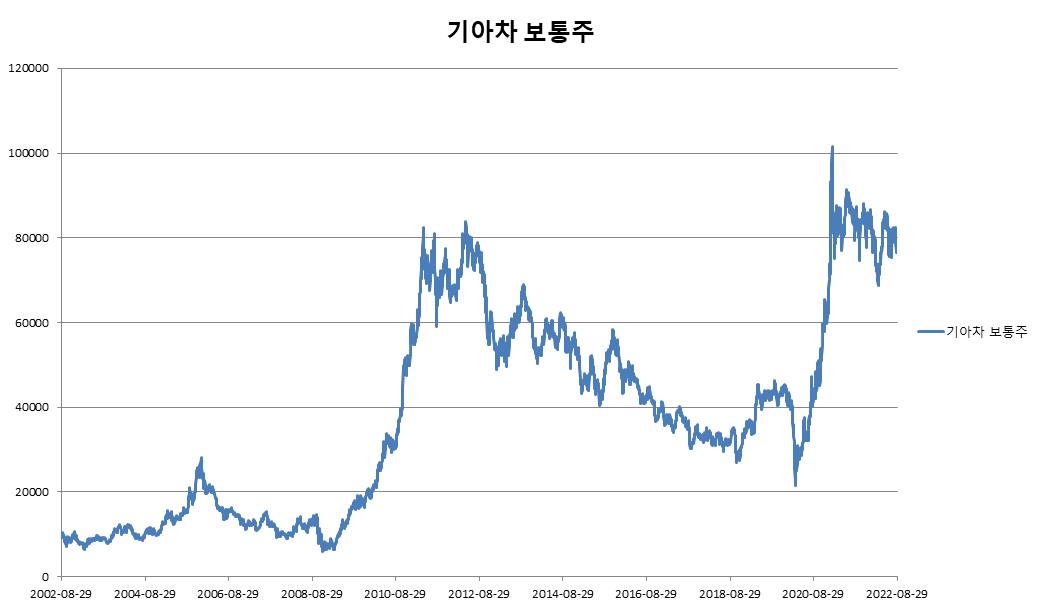

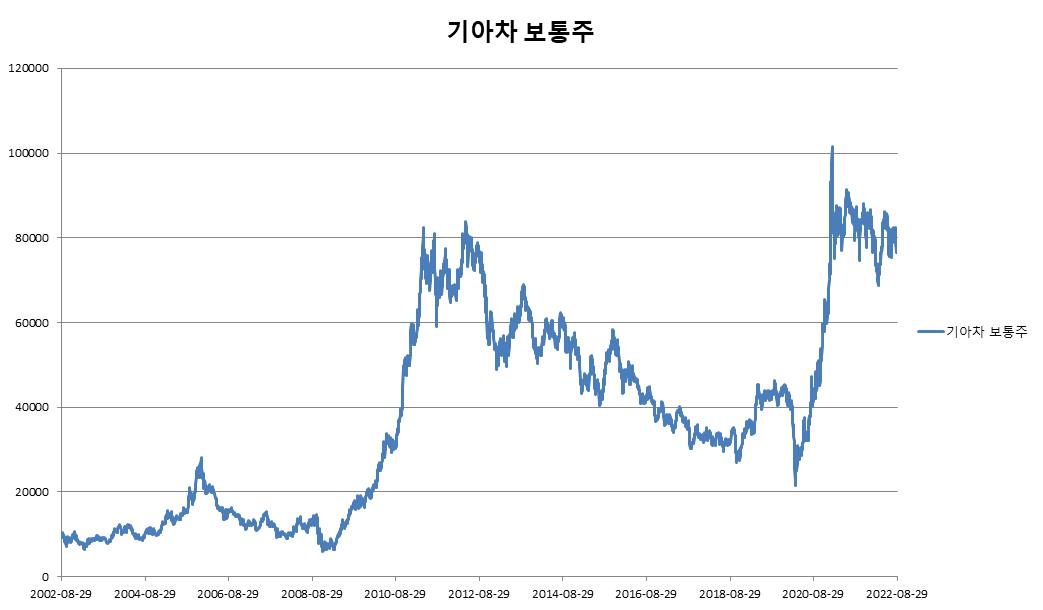

5. 기초자산의 최근 20년간 가격변동 추이

가. 대상기간 : 2002년 08월 29일 ~ 2022년 08월 29일

나. 기간 중 최고치

삼성전자 보통주 : 91,000.00원 (2021년 01월 11일)

다. 기간 중 최저치

삼성전자 보통주 : 5,390.00원 (2003년 02월 10일)

|

|

삼성전자 보통주 변동추이 |

주1) 기초자산의 가격변동 추이와 파생결합증권의 수익구조는 상품의 구조별로 상이할 수 있습니다.

6. 주요 공시 사항(최근 6개월간)

(1) 삼성전자주식회사

| 번호 | 공시대상회사 | 보고서명 | 제출인 | 접수일자 |

| 1 |

삼성전자 |

반기보고서 (2022.06) |

삼성전자 |

2022.08.16 |

| 2 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.08.09 |

| 3 |

삼성전자 |

기타경영사항(자율공시) |

삼성전자 |

2022.07.28 |

| 4 |

삼성전자 |

[기재정정]연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.07.28 |

| 5 |

삼성전자 |

현금ㆍ현물배당결정 |

삼성전자 |

2022.07.28 |

| 6 |

삼성전자 |

연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.07.28 |

| 7 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.07.12 |

| 8 |

삼성전자 |

기업설명회(IR)개최(안내공시) |

삼성전자 |

2022.07.07 |

| 9 |

삼성전자 |

지속가능경영보고서등관련사항(자율공시) |

삼성전자 |

2022.06.30 |

| 10 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.06.09 |

| 11 |

삼성전자 |

기업지배구조보고서공시 |

삼성전자 |

2022.05.31 |

| 12 |

삼성전자 |

사외이사의선임ㆍ해임또는중도퇴임에관한신고 |

삼성전자 |

2022.05.18 |

| 13 |

삼성전자 |

분기보고서 (2022.03) |

삼성전자 |

2022.05.16 |

| 14 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |

2022.05.13 |

| 15 |

삼성전자 |

기타경영사항(자율공시) |

삼성전자 |

2022.04.28 |

| 16 |

삼성전자 |

현금ㆍ현물배당결정 |

삼성전자 |

2022.04.28 |

| 17 |

삼성전자 |

연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.04.28 |

| 18 |

삼성전자 |

[기재정정]연결재무제표기준영업(잠정)실적(공정공시) |

삼성전자 |

2022.04.28 |

| 19 |

삼성전자 |

사외이사의선임ㆍ해임또는중도퇴임에관한신고 |

삼성전자 |

2022.04.21 |

| 20 |

삼성전자 |

최대주주등소유주식변동신고서 |

삼성전자 |