|

|

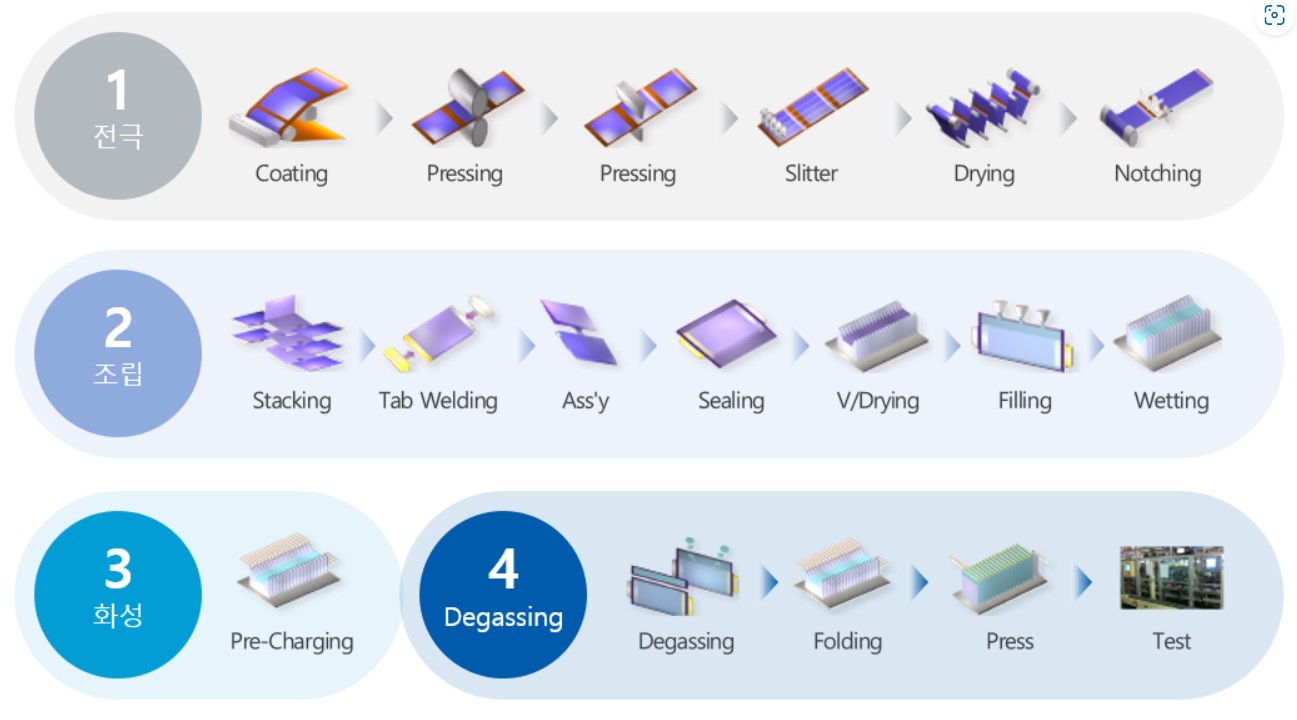

2차전지 제조 과정 |

정 정 신 고 (보고)

| 2022 년 08 월 31 일 |

1. 정정대상 공시서류 : 증권신고서

2. 정정대상 공시서류의 최초제출일 : 2022년 08월 22일

| [증권신고서 제출 및 정정 연혁] |

| 제출일자 | 문서명 | 비고 |

|---|---|---|

| 2022년 08월 22일 | 증권신고서(합병) | 최초 제출일 |

| 2022년 08월 31일 | [기재정정]증권신고서(합병) | 1차 정정("파란색 글씨") |

3. 정정사항

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| 금번 [기재정정]증권신고서의 기재 정정에 따른 정정사항은 굵은 파란색 글씨로 기재하였습니다. | |||

| ※ 요약정보는 본문에 정정사항을 반영하였으며, 정오표에 별도로 기재하지 않았습니다. | |||

| 제1부 합병의 개요 | |||

| Ⅰ. 합병에 관한 기본사항 1. 합병의 목적 |

기재 정정 | (주1) 정정 전 | (주1) 정정 후 |

| Ⅰ. 합병에 관한 기본사항 6. 관련 법령 상의 규제 또는 특칙 |

공정거래위원회 기업결합 심사결과 반영 |

(주2) 정정 전 | (주2) 정정 후 |

| Ⅲ. 합병의 요령 9. 그 밖의 합병 등 조건 |

기재 정정 | (주3) 정정 전 | (주3) 정정 후 |

| Ⅵ. 투자위험요소 1. 합병의 성사를 어렵게 하는 위험요소 |

공정거래위원회 기업결합 심사결과 반영 |

(주4) 정정 전 | (주4) 정정 후 |

| Ⅵ. 투자위험요소 3. 합병이 성사될 경우와 관련 증권을 투자함에 있어 고려해야 할 위험요소 가-6. 러시아의 우크라이나 침공으로 인한 글로벌 경제위험 |

기재 추가 | (주5) 정정 전 | (주5) 정정 후 |

| Ⅵ. 투자위험요소 3. 합병이 성사될 경우와 관련 증권을 투자함에 있어 고려해야 할 위험요소 가-12. 합병회사 환율변동 관련 위험 |

기재 추가 | (주6) 정정 전 | (주6) 정정 후 |

| Ⅵ. 투자위험요소 3. 합병이 성사될 경우와 관련 증권을 투자함에 있어 고려해야 할 위험요소 가-15. 피합병회사 환율변동 관련 위험 |

기재 추가 | (주7) 정정 전 | (주7) 정정 후 |

(주1) 정정 전

가. 합병의 상대방과 배경

(2) 합병의 배경

(중략)

| [본 합병 후 기대되는 시너지 효과] |

|

구분 |

내용 |

|---|---|

|

기술 개발력 강화 |

- (주)엔에스의 주력 사업인 2차전지 생산 공정인 Packaging(조립), Degassing(디게싱) 공정 장비와 (주)원익피앤이의 주력 사업인 2차전지 Formation(활성화) 장비 및 Cycler 공정 장비를 Turn-Key 로 공급하여 2차전지 장비의 전ㆍ후공정 모두를 납품할 수 있는 시너지 창출이 가능함 |

|

경영 효율화 |

- 합병으로 영업과 구매, 주문 및 납품, 품질 승인 및 관리, 대금 청구 및 지불 등의 업무를 줄일 수 있음 - 기획, 영업 및 구매, 재무, 총무, 인사, 품질 등의 조직 통합으로 인한 관리체계 단일화로 전반적인 관리비용 절감 가능함 |

| 시장경쟁력 제고 | - 금번 합병을 통해 합병회사의 외형을 확대하여 재무안정성 및 신용도를 높이고 시장 내 경쟁력을 제고할 수 있음 |

|

투자여력 확대 |

- 기업의 외형 확대에 따른 자금조달력 증대로 신사업 추진 기틀 마련이 용이함 |

|

주주가치 제고 |

- 사업 확대 및 경영 효율화로 매출과 이익률을 높여 기업가치를 향상시켜 주주가치 제고가 가능함 |

(주1) 정정 후

가. 합병의 상대방과 배경

(2) 합병의 배경

(중략)

| [본 합병 후 기대되는 시너지 효과] |

|

구분 |

내용 |

|---|---|

|

기술 개발력 강화 |

- (주)엔에스의 주력 사업인 2차전지 생산 공정인 Packaging(조립), Degassing(디게싱) 공정 장비와 (주)원익피앤이의 주력 사업인 2차전지 Formation(활성화) 장비 및 Cycler 공정 장비를 Turn-Key 로 공급하여 2차전지 장비의 전ㆍ후공정 모두를 납품할 수 있음 - 이는 Turn-key 수주 역량을 높여 수주경쟁력을 강화하고, 조립공정과 후공정을 통합하여 기능하는 장비 개발이 가능함 |

|

경영 효율화 |

- 합병으로 영업과 구매, 주문 및 납품, 품질 승인 및 관리, 대금 청구 및 지불 등의 업무를 줄일 수 있음 - 기획, 영업 및 구매, 재무, 총무, 인사, 품질 등의 조직 통합으로 인한 관리체계 단일화로 전반적인 관리비용 절감 가능함 |

| 시장경쟁력 제고 | - 금번 합병을 통해 합병회사의 외형을 확대하여 재무안정성 및 신용도를 높이고 시장 내 경쟁력을 제고할 수 있음 - 동일한 고객사를 대상으로 일원화된 서비스를 제공함으로써 신뢰성을 향상시켜 경쟁력을 제고할 수 있음 |

|

투자여력 확대 |

- 기업의 외형 확대에 따른 자금조달력 증대로 신사업 추진 기틀 마련이 용이함 |

|

주주가치 제고 |

- 사업 확대 및 경영 효율화, 시장경쟁력 강화로 매출과 이익률을 높여 기업가치를 향상시켜 주주가치 제고가 가능함 |

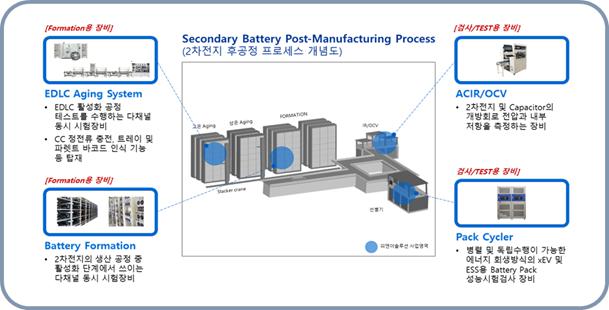

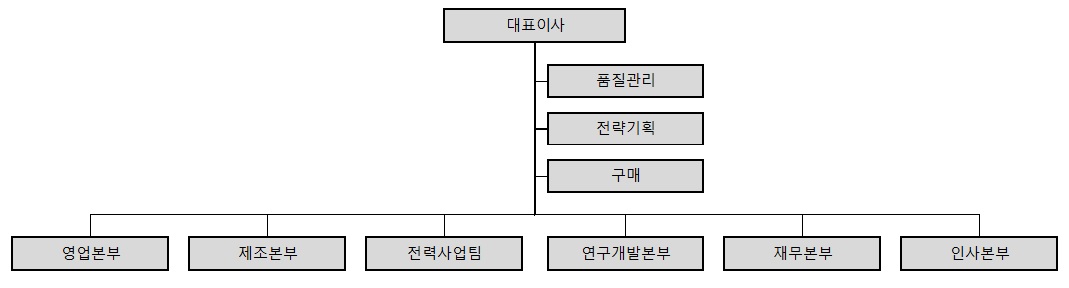

| [2차전지 제조 과정] |

|

| 출처: 합병회사 제시 |

2차전지 생산공정은 크게 전극공정, 조립공정, 화성(활성화)공정, 디게싱공정으로 나뉘어집니다. 합병회사는 이중 조립공정과 디게싱공정 전체 장비를 납품하고 있으며, 피합병회사의 경우 화성(활성화)공정 전체 장비를 납품하고 있어 양사의 합병은 곧 전극공정을 제외한 2차전지 공정의 턴키수주가 가능한 업체로의 탄생을 의미합니다.

(주2) 정정 전

합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부 기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다.

특히, 본건 합병과 관련하여 (주)엔에스는 독점규제 및 공정거래에 관한 법률 제11조 및 동법 시행령 제18조에 따른 대규모회사로서 본 합병에 대하여 사전 기업결합신고가 필요합니다. 따라서 공정거래위원회로부터 기업결합신고 수리(승인)를 받기 이전에는 합병 절차를 완료할 수 없습니다. 다만, 본 합병은 계열회사 간 합병으로서 기업결합심사기준(공정거래위원회 고시 제2021-25호)에 따른 간이심사대상 기업결합에 해당합니다.

| [기업결합 신고 구분] |

| 구 분 | 신고의무자 | 기업결합 유형 | 신고시기 |

|---|---|---|---|

| 사전신고 | 대규모회사 | 주식취득 | 계약일 완료 후 이행완료 전 |

| 합병 | |||

| 영업양수 | |||

| 회사신설 참여 | 주총(이사회) 의결일 이후 이행완료 전 | ||

| 사후신고 | 대규모회사 외의 자 | 주식취득 | 주권교부일 등으로부터 30일 |

| 합병 | 합병등기일로부터 30일 | ||

| 영업양수 | 대금지불 완료일부터 30일 | ||

| 회사신설 참여 | 주금납입기일 다음날부터 30일 | ||

| 대규모회사 | 임원겸임 | 겸임되는 회사의 주주총회(사원총회)에서 선임이 의결된 날부터 30일 |

| ※ 대규모회사 : 자산총액 또는 매출액의 규모가 2조원 이상인 회사 (자료 : 공정거래위원회 홈페이지) |

(후략)

(주2) 정정 후

합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부 기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다.

특히, 본건 합병과 관련하여 (주)엔에스는 독점규제 및 공정거래에 관한 법률 제11조 및 동법 시행령 제18조에 따른 대규모회사로서 본 합병에 대하여 사전 기업결합신고가 필요합니다. 따라서 공정거래위원회로부터 기업결합신고 수리(승인)를 받기 이전에는 합병 절차를 완료할 수 없습니다. 다만, 본 합병은 계열회사 간 합병으로서 기업결합심사기준(공정거래위원회 고시 제2021-25호)에 따른 간이심사대상 기업결합에 해당합니다.

| [기업결합 신고 구분] |

| 구 분 | 신고의무자 | 기업결합 유형 | 신고시기 |

|---|---|---|---|

| 사전신고 | 대규모회사 | 주식취득 | 계약일 완료 후 이행완료 전 |

| 합병 | |||

| 영업양수 | |||

| 회사신설 참여 | 주총(이사회) 의결일 이후 이행완료 전 | ||

| 사후신고 | 대규모회사 외의 자 | 주식취득 | 주권교부일 등으로부터 30일 |

| 합병 | 합병등기일로부터 30일 | ||

| 영업양수 | 대금지불 완료일부터 30일 | ||

| 회사신설 참여 | 주금납입기일 다음날부터 30일 | ||

| 대규모회사 | 임원겸임 | 겸임되는 회사의 주주총회(사원총회)에서 선임이 의결된 날부터 30일 |

| ※ 대규모회사 : 자산총액 또는 매출액의 규모가 2조원 이상인 회사 (자료 : 공정거래위원회 홈페이지) |

본건의 경우 2022년 08월 22일 공정거래위원회에 기업결합신고서를 제출하였으며, 2022년 08월 29일 공정거래위원회로부터 신고수리 결과 통지문을 수령하였습니다.

| [기업결합 신고수리 통지문] |

|

(후략)

(주3) 정정 전

라. 합병회사의 정관 변경사항

본건 합병으로 인하여 합병 후 존속회사의 정관은 아래와 같이 변경될 예정입니다. 다만, 주주총회 소집을 위한 통지 또는 공고일 이전에 (주)엔에스와 (주)원익피앤이가 합의하여 그 내용을 수정할 수 있습니다.

| 조문 | 현행 정관 | 개정안 |

|---|---|---|

| (중략) | ||

|

부칙 |

(신설) |

① 이 정관은 회사와 주식회사 원익피앤이 간의 2022년 [5]월 [2]일자 합병계약서(이하 "본건 합병계약")에 대한 주주총회 승인을 전제로 본건 합병계약에 따른 합병의 효력이 발생하는 날부터 시행한다. ② 이 정관 제33조 및 제45조에도 불구하고, 회사는 본건 합병계약서에 대한 주주총회 승인을 통하여 해당 합병계약서에 포함된 이사 및 상근감사를 별도의 주주총회 승인 등의 절차 없이 회사의 이사 및 상근감사로 선임하고, 그 임기는 합병의 효력이 발생하는 날부터 개시된다. |

(주3) 정정 후

라. 합병회사의 정관 변경사항

본건 합병으로 인하여 합병 후 존속회사의 정관은 아래와 같이 변경될 예정입니다. 다만, 주주총회 소집을 위한 통지 또는 공고일 이전에 (주)엔에스와 (주)원익피앤이가 합의하여 그 내용을 수정할 수 있습니다.

| 조문 | 현행 정관 | 개정안 |

|---|---|---|

| (중략) | ||

|

부칙 |

(신설) |

① 이 정관은 회사와 주식회사 원익피앤이 간의 2022년 8월 22일자 합병계약서(이하 "본건 합병계약")에 대한 주주총회 승인을 전제로 본건 합병계약에 따른 합병의 효력이 발생하는 날부터 시행한다. ② 이 정관 제33조 및 제45조에도 불구하고, 회사는 본건 합병계약서에 대한 주주총회 승인을 통하여 해당 합병계약서에 포함된 이사 및 상근감사를 별도의 주주총회 승인 등의 절차 없이 회사의 이사 및 상근감사로 선임하고, 그 임기는 합병의 효력이 발생하는 날부터 개시된다. |

(주4) 정정 전

다. 관련 법령 상의 인허가 또는 승인 등에 따른 합병 계약 취소의 위험

합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부 기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다.

특히, 본건 합병과 관련하여 (주)엔에스는 독점규제 및 공정거래에 관한 법률 제11조 및 동법 시행령 제18조에 따른 대규모회사로서 본 합병에 대하여 사전 기업결합신고가 필요합니다. 따라서 공정거래위원회로부터 기업결합신고 수리(승인)를 받기 이전에는 합병 절차를 완료할 수 없습니다. 다만, 본 합병은 계열회사 간 합병으로서 기업결합심사기준(공정거래위원회 고시 제2021-25호)에 따른 간이심사대상 기업결합에 해당합니다.

| [기업결합 신고 구분] |

| 구 분 | 신고의무자 | 기업결합 유형 | 신고시기 |

|---|---|---|---|

| 사전신고 | 대규모회사 | 주식취득 | 계약일 완료 후 이행완료 전 |

| 합병 | |||

| 영업양수 | |||

| 회사신설 참여 | 주총(이사회) 의결일 이후 이행완료 전 | ||

| 사후신고 | 대규모회사 외의 자 | 주식취득 | 주권교부일 등으로부터 30일 |

| 합병 | 합병등기일로부터 30일 | ||

| 영업양수 | 대금지불 완료일부터 30일 | ||

| 회사신설 참여 | 주금납입기일 다음날부터 30일 | ||

| 대규모회사 | 임원겸임 | 겸임되는 회사의 주주총회(사원총회)에서 선임이 의결된 날부터 30일 |

| ※ 대규모회사 : 자산총액 또는 매출액의 규모가 2조원 이상인 회사 |

| (자료 : 공정거래위원회 홈페이지) |

(주4) 정정 후

다. 관련 법령 상의 인허가 또는 승인 등에 따른 합병 계약 취소의 위험

합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부 기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다.

특히, 본건 합병과 관련하여 (주)엔에스는 독점규제 및 공정거래에 관한 법률 제11조 및 동법 시행령 제18조에 따른 대규모회사로서 본 합병에 대하여 사전 기업결합신고가 필요합니다. 따라서 공정거래위원회로부터 기업결합신고 수리(승인)를 받기 이전에는 합병 절차를 완료할 수 없습니다. 다만, 본 합병은 계열회사 간 합병으로서 기업결합심사기준(공정거래위원회 고시 제2021-25호)에 따른 간이심사대상 기업결합에 해당합니다.

| [기업결합 신고 구분] |

| 구 분 | 신고의무자 | 기업결합 유형 | 신고시기 |

|---|---|---|---|

| 사전신고 | 대규모회사 | 주식취득 | 계약일 완료 후 이행완료 전 |

| 합병 | |||

| 영업양수 | |||

| 회사신설 참여 | 주총(이사회) 의결일 이후 이행완료 전 | ||

| 사후신고 | 대규모회사 외의 자 | 주식취득 | 주권교부일 등으로부터 30일 |

| 합병 | 합병등기일로부터 30일 | ||

| 영업양수 | 대금지불 완료일부터 30일 | ||

| 회사신설 참여 | 주금납입기일 다음날부터 30일 | ||

| 대규모회사 | 임원겸임 | 겸임되는 회사의 주주총회(사원총회)에서 선임이 의결된 날부터 30일 |

| ※ 대규모회사 : 자산총액 또는 매출액의 규모가 2조원 이상인 회사 |

| (자료 : 공정거래위원회 홈페이지) |

본건의 경우 2022년 08월 22일 공정거래위원회에 기업결합신고서를 제출하였으며, 2022년 08월 29일 공정거래위원회로부터 신고수리 결과 통지문을 수령하였습니다.

| [기업결합 신고수리 통지문] |

|

(주5) 정정 전

[가-6. 러시아의 우크라이나 침공으로 인한 글로벌 경제위험]

| 최근 우크라이나를 둘러싼 서방과 러시아의 갈등으로 지정학적 불확실성이 증대되고 있습니다. 2022년 02월 22일(현지시간) 러시아의 푸틴 대통령은 우크라이나 동부 돈바스 지역의 자칭 도네츠크인민공화국(DPR)과 루간스크인민공화국(LPR)에 평화유지군의 진입을 명령하였습니다. 또한, 푸틴 대통령은 앞서 이 두 곳을 독립국으로 인정하는 대통령령에 서명한 바 있습니다. 현시점 양사는 헝가리 소재 종속회사들을 보유하고 있습니다. 합병회사는 현재 헝가리 코마룸 소재 제품설치 및 유지보수를 주요사업으로 영위하고 있는 종속회사 NSHK KFT 가 있고, 피합병회사는 헝가리 부다페스트 소재 해외영업소인 종속회사 PNE SOLUTION HUNGARY KFT 가 있습니다. 양사의 해당 종속회사의 2022년 반기말 기준 총자산은 각각 113백만원, 160백만원으로 합병당사회사에 미치는 영향은 제한적일 것으로 판단됩니다. 다만, 해당 사태가 양사의 종속회사에 미칠 여파를 정확히 예측할 수는 없기에, 투자자께서는 해당 사태에 대하여 지속적으로 모니터링하여 투자에 임하시길 바랍니다. |

(중략)

현시점 양사는 헝가리 소재 종속회사들을 보유하고 있습니다. 합병회사는 현재 헝가리 코마룸 소재 제품설치 및 유지보수를 주요사업으로 영위하고 있는 종속회사 NSHK KFT가 있고, 피합병회사는 헝가리 부다페스트 소재 해외영업소인 종속회사 PNE SOLUTION HUNGARY KFT가 있습니다. 양사의 해당 종속회사의 2022년 반기말 기준 총자산은 각각 113백만원, 160백만원으로 합병당사회사에 미치는 영향은 제한적일 것으로 판단됩니다.

(후략)

(주5) 정정 후

[가-6. 러시아의 우크라이나 침공으로 인한 글로벌 경제위험]

| 최근 우크라이나를 둘러싼 서방과 러시아의 갈등으로 지정학적 불확실성이 증대되고 있습니다. 2022년 02월 22일(현지시간) 러시아의 푸틴 대통령은 우크라이나 동부 돈바스 지역의 자칭 도네츠크인민공화국(DPR)과 루간스크인민공화국(LPR)에 평화유지군의 진입을 명령하였습니다. 또한, 푸틴 대통령은 앞서 이 두 곳을 독립국으로 인정하는 대통령령에 서명한 바 있습니다. 러시아-우크라이나의 군사충돌로 인해 야기된 농업 중단 및 경제제재는 전 세계적으로 에너지, 곡물 등 원자재 가격의 가파른 상승을 야기하고 있으며, 러시아-우크라이나 전쟁이 지속되어 인플레이션 압력이 지속적으로 심화되는 경우 글로벌 경기는 급격한 변동을 보일 가능성이 존재합니다. 현시점 양사는 헝가리 소재 종속회사들을 보유하고 있습니다. 합병회사는 현재 헝가리 코마룸 소재 제품설치 및 유지보수를 주요사업으로 영위하고 있는 종속회사 NSHK KFT 가 있고, 피합병회사는 헝가리 부다페스트 소재 해외영업소인 종속회사 PNE SOLUTION HUNGARY KFT 가 있습니다. 양사의 해당 종속회사의 2022년 반기말 기준 총자산은 각각 113백만원, 160백만원으로 합병당사회사에 미치는 영향은 제한적일 것으로 판단됩니다. 다만, 해당 사태가 양사의 종속회사에 미칠 여파를 정확히 예측할 수는 없기에, 투자자께서는 해당 사태에 대하여 지속적으로 모니터링하여 투자에 임하시길 바랍니다. |

(중략)

미국을 비롯한 서방국가의 대러시아 경제 제재 시행으로 러시아 루블화의 가치가 급락함에 따라, 러시아 정부 역시 이에 대응하여 자국 재정 안정화, 자국 제품 및 원자재 유출 최소화를 위해 러시아 제품 및 원자재 수출금지 및 제한조치, 러시아의 비우호국가 채권자에 대한 외화 채무를 루블화로 상환할 수 있는 경제조치, 기준금리를 기존 9.5%에서 20.0%로 대폭 인상하는 정책안 등을 발표하여 대응하였습니다.

KOTRA에 따르면 러시아는 세계 최대 밀 수출국으로, 세계 곡물시장의 4.3%를 점유하고 있습니다. 또한, 유럽국가들은 주요 에너지원의 대부분을 러시아에 의존하고 있으며, 특히 독일의 경우 천연가스 공급의 1/3 이상을 러시아에 의존하고 있습니다. 우크라이나 역시 2020년 기준 전세계 옥수수, 밀 수요의 13.2%, 8.0%를 담당함에 따라, 러시아-우크라이나의 군사충돌로 인해 야기된 농업 중단 및 경제제재는 전 세계적으로 에너지, 곡물 등 원자재 가격의 가파른 상승을 야기하였습니다.

| [2020년 EU의 대러시아 에너지 수입의존도] |

| 석유 | 비중 | 석탄 | 비중 | 천연가스 | 비중 |

|---|---|---|---|---|---|

| 러시아 | 26.90% | 러시아 | 46.70% | 러시아 | 41.10% |

| 이라크 | 9.00% | 미국 | 17.70% | 노르웨이 | 16.20% |

| 나이지리아 | 7.90% | 호주 | 13.70% | 알제리 | 7.60% |

| 사우디아라비아 | 7.70% | 콜롬비아 | 8.20% | 카타르 | 5.20% |

| 기타 | 48.50% | 기타 | 13.70% | 기타 | 29.90% |

| 출처: 러시아 천연가스 수출규제조치의 주요 내용과 시사점, 대외경제정책연구원 |

2022년 5월 대외경제정책연구원이 발행한 보고서에 따르면 러시아-우크라이나 전쟁이 전쟁이전 총수요-총공급 불균형으로 인한 인플레이션 압력을 더욱 가속화함에 따라 2022년과 2023년 기간 높은 인플레이션이 지속될 것이라고 전망됩니다. 또한, 국제통화기금(IMF)에 따르면 주요국의 기대 인플레이션은 적정 수준에서 관리되고 있지만 단기적 인플레이션은 2022년 5.7%(선진국)와 8.7%(개발도상국), 2023년 2.5%(선진국)와 6.5%(개발도상국)로 높아질 것으로 전망됩니다. 러시아-우크라이나 전쟁이 지속됨에 따라 인플레이션 압력이 지속적으로 심화되는 경우 글로벌 경기는 급격한 변동을 보일 가능성이 존재합니다.

현시점 양사는 헝가리 소재 종속회사들을 보유하고 있습니다. 합병회사는 현재 헝가리 코마룸 소재 제품설치 및 유지보수를 주요사업으로 영위하고 있는 종속회사 NSHK KFT가 있고, 피합병회사는 헝가리 부다페스트 소재 해외영업소인 종속회사 PNE SOLUTION HUNGARY KFT가 있습니다. 양사의 해당 종속회사의 2022년 반기말 기준 총자산은 각각 113백만원, 160백만원으로 합병당사회사에 미치는 영향은 제한적일 것으로 판단됩니다.

(후략)

(주6) 정정 전

원/달러 환율은 제롬 파월 미국 연방준비제도 의장의 조기 금리 인상 관련 발언, 바이든 대통령의 인프라 사업 예산 합의안 도출 및 변이 바이러스 확산 공포 등 다양한 요인에 영향을 받고 있습니다. 2021년 4분기 및 2022년 1분기에는 오미크론 변이의 확산, 경기에 대한 불안감, 그리고 대외적으로 우크라이나 사태에 대불확실성과 연방준비제도의 금리 상승에 대한 우려로 환율이 상승하고 있습니다.

향후, 미국의 인플레이션 우려에 따른 공격적 긴축 기조와, 금융시장 불안심리에 따른 안전자산 수요 증가, 우크라이나 전쟁발 원자재/농산물 인플레이션 위험, 중국 코로나 락다운 등의 요인은 원/달러 환율 및 원/위완화 환율을 비롯한 주요국 대비 원화 환율의 큰 변동성이 나타날 수 있습니다.

(주6) 정정 후

원/달러 환율은 제롬 파월 미국 연방준비제도 의장의 조기 금리 인상 관련 발언, 바이든 대통령의 인프라 사업 예산 합의안 도출 및 변이 바이러스 확산 공포 등 다양한 요인에 영향을 받고 있습니다. 2021년 4분기 및 2022년 1분기에는 오미크론 변이의 확산, 경기에 대한 불안감, 그리고 대외적으로 우크라이나 사태에 대불확실성과 연방준비제도의 금리 상승에 대한 우려로 환율이 상승하고 있습니다. 최근 미국 소비자물가상승율은 역대 최고치를 갱신함에 따라 이에 대응하기 위해 자이언트스텝(75bp 인상)을 단행했습니다. 이에 따라 현재 미국 기준금리는 2.50%까지 상승하여 한미 기준금리는 일시적으로 역전현상이 발생하기도 하였습니다(2022년 08월 31일 현재 한국 기준금리 2.50%로 동일). 이로 인해 주식시장이 크게 위축되고 외국인이 지속적으로 자금을 회수하는 등 비우호적인 환율환경이 조성됨에 따라 재차 원달러환율이 1,300원을 돌파하는 등 환율변동성이 높게 나타나는 모습을 보이고 있습니다.

향후, 미국의 지속적인 인플레이션 우려에 따른 공격적 긴축 기조와 금융시장 불안심리에 따른 안전자산 수요 증가, 우크라이나 전쟁발 원자재/농산물 인플레이션 위험, 중국 코로나 락다운 등의 요인은 원/달러 환율 및 원/위완화 환율을 비롯한 주요국 대비 원화 환율의 큰 변동성을 야기할 수 있습니다.

(주7) 정정 전

원/달러 환율은 제롬 파월 미국 연방준비제도 의장의 조기 금리 인상 관련 발언, 바이든 대통령의 인프라 사업 예산 합의안 도출 및 변이 바이러스 확산 공포 등 다양한 요인에 영향을 받고 있습니다. 2021년 4분기 및 2022년 1분기에는 오미크론 변이의 확산, 경기에 대한 불안감, 그리고 대외적으로 우크라이나 사태에 대불확실성과 연방준비제도의 금리 상승에 대한 우려로 환율이 상승하고 있습니다.

향후, 미국의 인플레이션 우려에 따른 공격적 긴축 기조와, 금융시장 불안심리에 따른 안전자산 수요 증가, 우크라이나 전쟁발 원자재/농산물 인플레이션 위험, 중국 코로나 락다운 등의 요인은 원/달러 환율 및 원/위완화 환율을 비롯한 주요국 대비 원화 환율의 큰 변동성이 나타날 수 있습니다.

(주7) 정정 후

원/달러 환율은 제롬 파월 미국 연방준비제도 의장의 조기 금리 인상 관련 발언, 바이든 대통령의 인프라 사업 예산 합의안 도출 및 변이 바이러스 확산 공포 등 다양한 요인에 영향을 받고 있습니다. 2021년 4분기 및 2022년 1분기에는 오미크론 변이의 확산, 경기에 대한 불안감, 그리고 대외적으로 우크라이나 사태에 대불확실성과 연방준비제도의 금리 상승에 대한 우려로 환율이 상승하고 있습니다. 최근 미국 소비자물가상승율은 역대 최고치를 갱신함에 따라 이에 대응하기 위해 자이언트스텝(75bp 인상)을 단행했습니다. 이에 따라 현재 미국 기준금리는 2.50%까지 상승하여 한미 기준금리는 일시적으로 역전현상이 발생하기도 하였습니다(2022년 08월 31일 현재 한국 기준금리 2.50%로 동일). 이로 인해 주식시장이 크게 위축되고 외국인이 지속적으로 자금을 회수하는 등 비우호적인 환율환경이 조성됨에 따라 재차 원달러환율이 1,300원을 돌파하는 등 환율변동성이 높게 나타나는 모습을 보이고 있습니다.

향후, 미국의 지속적인 인플레이션 우려에 따른 공격적 긴축 기조와 금융시장 불안심리에 따른 안전자산 수요 증가, 우크라이나 전쟁발 원자재/농산물 인플레이션 위험, 중국 코로나 락다운 등의 요인은 원/달러 환율 및 원/위완화 환율을 비롯한 주요국 대비 원화 환율의 큰 변동성을 야기할 수 있습니다.

【 대표이사 등의 확인 】

|

|

대표이사등의확인서 |

증 권 신 고 서

| ( 합 병 ) | |

| 금융위원회 귀중 | 2022 년 08 월 22 일 |

| 회 사 명 : |

(주)엔에스 |

| 대 표 이 사 : |

이기채 |

| 본 점 소 재 지 : |

충청북도 청주시 청원구 오창읍 각리1길 27 |

| (전 화) 043-218-7056 | |

| (홈페이지) http://www.cns2.com | |

| 작 성 책 임 자 : | (직 책) 재무본부장 (성 명) 최화영 |

| (전 화) 043-218-7056 | |

| 모집 또는 매출 증권의 종류 및 수 : |

(주)엔에스 기명식 보통주 36,318,765주 |

| 모집 또는 매출총액 : |

금 316,045,893,030원 |

| 증권신고서(합병등) 및 투자설명서 열람장소 | |

| 가. 증권신고서(합병등) | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 나. 투자설명서 | |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |

| 서면문서 : 주식회사 엔에스 → 충청북도 청주시 청원구 오창읍 각리1길 27 주식회사 원익피앤이 → 경기도 수원시 권선구 산업로 185 |

|

【 대표이사 등의 확인 】

|

|

대표이사등의확인서 |

요약정보

I. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 [합병등]의 개요-Ⅵ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

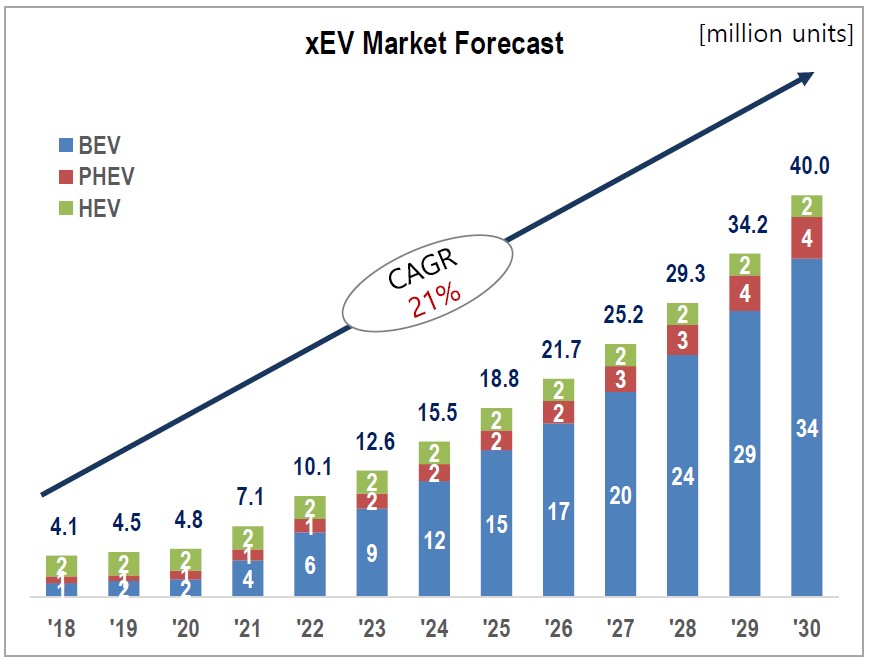

| 사업위험 | [가-1. 신종 코로나바이러스감염증으로 인한 전방산업 침체 위험] 신종 코로나바이러스감염증(이하'COVID-19')의 감염 확산세가 전세계로 이어지면서 2020년 03월 11일 세계보건기구(WHO)는 '세계적 대유행(Pandemic)'을 선포하였습니다.이에 정책 당국은 강도 높은 경기 부양책 및 자본시장 안정화 대책 등으로 실물 시장과 금융 시장에 전례 없는 지원을 하고 있습니다. 다만, COVID-19로 인한 경제활동 둔화가 장기화될 경우, 소비 위축 및 투자 이연 등에 따른 경기 침체 가능성이 높아질 수 있습니다. 그리고 COVID-19의 영향으로 국가간 인력 및 물류 이동에 제한이 발생함에 따라, 2차전지 Cell 제조사의 매출 일정 및 공장 증축 일정에 다소 지연이 발생될 수 있습니다. 다만, 2차전지 Cell 제조사들의 수주 물량이 지속적으로 증가될 것으로 전망되므로, 그에 따른 제조설비 투자는 계속될 것으로 전망됩니다. 2차전지 생산 증설 확대에 따른 제조 장비의 총 수요는 2020년 255GWh에서 2025년에는 511GWh로 증가하며 2030년은 656GWh 로 2020년~2030년 연평균 10%로 성장할 전망입니다. 또한 정부는 악화된 실물 및 금융 경제를 부양하기 위하여 다양한 통화정책 및 재정정책을 내면서, 경제가 안정화되도록 지속적으로 노력하고 있습니다. 그러나, 최근 COVID-19로 인한 시장 영향을 최소화하기 위해 확대했던 유동성 공급을 다시 회수하는 기조로 정책이 빠르게 변화하고 있습니다. 이에 따라, 경기가 악화될 가능성은 존재합니다. 투자자 여러분들께서는 합병당사회사의 주요 사업인 2차전지 장비 제조업의 경기 민감성과 경제 하방 리스크 요인을 충분히 확인하시어 투자에 임해주시기 바랍니다. [가-2. 전기차 보급 확대를 위한 각국 정책적인 지원 축소 위험] 전세계적으로 친환경 에너지 정책이 확대됨에 따라 양사 전방산업인 2차전지에 대한 수요가 지속적으로 증가하고 있습니다. 각국 정부는 전기차의 비중을 확대하기 위해 보조금 지급, 세금 감면 등의 재정적인 지원과 더불어 충전 인프라 설치 등의 환경적인 지원 정책을 실시하고 있습니다. 또한, 유럽, 미국 등 주요국의 내연기관차 관련 규제 강화 및 전기차의 상품성 증가에 따라 전방산업인 EV 시장의 지속적인 성장이 기대되고 있습니다. 한편 전세계 EV 최대 시장인 중국의 경우 최근 전기차에 대한 정부의 정책적 지원을 축소하는 양상을 보이고 있습니다. 중국 정부는 1회 충전 시 주행거리가 낮은 전기차에 대해서는 단계적으로 보조금 지원을 중단하였으며, 보조금 지원 금액 또한 점진적으로 삭감하고 있습니다. 친환경 차량에 대한 보조금 등 경제적 인센티브와 내연기관차에 대한 환경규제는 양사의 전방산업인 2차전지 시장의 성장을 이끄는 중요한 요소 중 하나입니다. 하지만 최근 중국의 정책적 지원 축소 사례에서 확인할 수 있듯이, 세계 각국 정부가 재정적인 부담으로 인해 정책적 지원을 축소하거나 폐지할 가능성을 배제할 수 없습니다. 이처럼 친환경차량에 대한 정책적 지원 축소로 인해 합병당사회사의 전방산업인 2차전지 시장의 성장이 위축될 수 있으며, 이는 양사의 영업 및 재무 성과에 부정적인 영향을 미칠 수 있음을 유의하시기 바랍니다. [가-3. 글로벌 완성차 업계의 배터리 자체 생산 위험] 최근 폭스바겐, 볼보를 비롯한 글로벌 완성차 업체들은 직접 또는 배터리 제조업체와의 협력을 통해 자사 전기차에 탑재되는 배터리를 자체적으로 생산하는 내용의 배터리 내재화 계획을 발표하였습니다. 기존 2차전지 제조업체의 매출 상당 부분이 EV용 전지에서 발생하고 있고 향후 EV 시장 확대에 따라 더욱 큰 폭의 성장을 기대하고 있는 상황에서 글로벌 완성차 업체들의 배터리 내재화는 향후 EV용 배터리에 대한 수요 감소 또는 단가 인하로 연결되어 2차전지 제조업체, 더 나아가 양사가 영위하고 있는 2차전지 장비 제조업체의 매출 및 수익성에 부정적 영향을 미칠 수 있습니다. 다만, EV용으로 적합한 고품질의 2차전지 개발 및 양산 기술 획득은 오랜 기간의 연구개발 및 투자를 요하고 설사 개발에 성공한다 하더라도 대규모의 배터리 생산은 양산과 관련한 추가적인 경험, 노하우 및 인력 확보를 필요로 하는 점, 2차전지 제조는 대표적인 장치산업으로서 생산시설 확보를 위해서는 대규모의 자본 투입을 필요로 하는 점은 완성차 업체의 배터리 내재화를 어렵게 하는 요소입니다. 그러나 완성차 업체의 배터리 내재화가 예상보다 빠르게 진행되거나 또는 완성차 업계 전반에 걸쳐 더 큰 규모로 진행될 가능성을 배제할 수 없으며, EV 시장의 성장이 전망치에 부합하지 못함으로써 완성차 업체의 배터리 내재화가 2차전지 제조업체를 비롯하여 2차전지 자동화 설비 공급 업체에 미치는 영향이 확대될 가능성 역시 배제할 수 없습니다. 이는 양사 사업, 재무상태 및 영업실적에 중대한 부정적 영향을 미칠 수 있습니다. [가-4. 신기술/대체재 출현에 따른 위험] 최근 친환경 정책에 대한 수요 및 관심이 높아지며, 세계 각국에서는 각종 친환경 정책과 관련한 투자를 지속적으로 발표하고 있습니다. 자동차 부문에서는 내연기관 차량에 대한 환경오염 규제가 빠르게 확산됨에 따라, 친환경차가 그 대안으로 제시되고 있습니다. 친환경차의 연료인 2차전지의 대체재로서 수소연료전지, 전고체 전지 등 다양한 방식의 전지가 미래의 동력원으로 각광받고 있습니다. 다만, 수소자동차는 충전소 인프라 구축비용이 높고, 수소연료전지의 원재료로 사용되는 팔라듐, 백금, 세륨 등의 수량이 한정되어 있어 타 연료전지에 비해 단가가 높다는 단점이 있습니다. 전고체전지는 전해질 내 고체 분열 공정 등에 따라 생산원가가 높을 뿐만 아니라 상용화를 위해 아직 해결해야 할 기술적 문제들이 남아있습니다. 그럼에도 불구하고 수소연료전지 및 전고체전지가 예상보다 빠르게 상용화 될 경우 기존 리튬 2차전지에 대한 수요에 영향을 미칠 가능성이 있으며, 만일 경쟁회사 대비 경쟁력 있는 제품을 적시에 개발하지 못한다면 양사의 기존 리튬 2차전지 장비 매출이 하락하고 이로 인해 향후 양사의 영업실적에 부정적인 영향을 미칠 수 있습니다. [가-5. 교섭력 열위에 대한 위험] 2차전지 장비산업은 매출처와의 결제 조건 등 계약 조건 협의 과정에 있어 열위한 입장에 위치하고 있으며, 투입자금 선 지출, 후 결제 방식을 채택하고 있는 장비 제조 및 공급업체 특성 상 자금수지에 차이가 발생함에 따라 유동성 악화의 가능성이 존재합니다. 뿐만 아니라, 장비 공급업체의 경우 일반적으로 해당 장비를 통해 제품을 생산하는 제조업체 대비 기업규모가 작으며, 장비산업의 특성상 수주경쟁의 심화로 인하여 제조업체와의 교섭력 및 가격협상 등에 있어 열위에 위치하고 있는 것이 일반적입니다. 다만, 합병당사회사는 2차전지 장비 제조에 대한 과거 제작이력과 기술력을 기반으로 대형 2차전지 제조업체를 고객사로 확보하고 있으며, 우수한 기술력과 매출처에 대한 우수한 대응능력을 바탕으로 매출처와 공고한 관계를 구축하고 있어 교섭력 열위에 따른 위험은 제한적일 것으로 판단됩니다. 그럼에도 불구하고 최종 전방산업의 가격인하 압력이 발생하는 경우 2차전지 제조업체의 가격인하 압력은 물론이고 연쇄적으로 2차전지 장비 업체인 양사에도 단가 인하 압력이 작용하여 수익성 저하의 위험이 존재합니다. [가-6. 러시아의 우크라이나 침공으로 인한 글로벌 경제위험] 최근 우크라이나를 둘러싼 서방과 러시아의 갈등으로 지정학적 불확실성이 증대되고 있습니다. 2022년 02월 22일(현지시간) 러시아의 푸틴 대통령은 우크라이나 동부 돈바스 지역의 자칭 도네츠크인민공화국(DPR)과 루간스크인민공화국(LPR)에 평화유지군의 진입을 명령하였습니다. 또한, 푸틴 대통령은 앞서 이 두 곳을 독립국으로 인정하는 대통령령에 서명한 바 있습니다. 러시아-우크라이나의 군사충돌로 인해 야기된 농업 중단 및 경제제재는 전 세계적으로 에너지, 곡물 등 원자재 가격의 가파른 상승을 야기하고 있으며, 러시아-우크라이나 전쟁이 지속되어 인플레이션 압력이 지속적으로 심화되는 경우 글로벌 경기는 급격한 변동을 보일 가능성이 존재합니다. 현시점 양사는 헝가리 소재 종속회사들을 보유하고 있습니다. 합병회사는 현재 헝가리 코마룸 소재 제품설치 및 유지보수를 주요사업으로 영위하고 있는 종속회사 NSHK KFT 가 있고, 피합병회사는 헝가리 부다페스트 소재 해외영업소인 종속회사 PNE SOLUTION HUNGARY KFT 가 있습니다. 양사의 해당 종속회사의 2022년 반기말 기준 총자산은 각각 113백만원, 160백만원으로 합병당사회사에 미치는 영향은 제한적일 것으로 판단됩니다. 다만, 해당 사태가 양사의 종속회사에 미칠 여파를 정확히 예측할 수는 없기에, 투자자께서는 해당 사태에 대하여 지속적으로 모니터링하여 투자에 임하시길 바랍니다. [가-7. 지적재산권 관련 위험] 양사는 특허 출원, 등록 등을 통한 지적재산권 확보 노력과 함께 타인의 지적재산권 침해 방지를 위하여 노력하고 있습니다. 이러한 노력에도 불구하고, 양사가 보유하고 있는 지적재산권에 대해 분쟁이 발생할 경우 제품 생산 및 납품에 차질을 빚어 재무구조에 부정적인 영향이 발생할 가능성이 존재합니다. 또한, 타인이 지적재산권 침해를 주장하거나 이와 관련된 소송을 제기할 경우, 승소 여부와 관계없이 많은 비용과 시간이 소요되며, 회사의 평판에 부정적인 영향을 미칠수도 있습니다. 그리고 지적재산권 분쟁이 발생하여 회사가 예상하지 못한 시간과 비용을 소모할 수도 있으며, 지적재산권 분쟁 결과에 따라 해당 기술과 개발기술을 회사가 사용하지 못할 경우 회사의 경영성과에 직접적인 영향이 발생할 수도 있습니다. [가-8. 납기준수 및 매출처 요구사항 실패의 위험] 합병회사는 2차전지 양산용 공정 자동화장비를 제작하여 2차전지 maker에 납품하는 사업을 주력으로 하고 있습니다. 그 중에서도 특히 파우치형 전지 조립공정의 Packaging 공정장비와 화성공정의 Degassing 공정장비를 주로 공급하고 있습니다. 합병회사와 같은 2차전지장비 제조업체가 제품을 원활하게 공급하기 위해서는 매출처가 요구하는 기술 수준을 만족시킬 수 있는 장비를 개발하는 한편, 납기를 준수할 수 있는 장비의 적시 생산이 전제가 되어야 합니다. 합병회사는 장비 특성 상 자동생산라인 형태 및 자동화 대량 생산체제보다는 인력을 기반으로 직접 조립하는 생산형태로 수행되고 있기 때문에 단기에 많은 제품들을 동시 제작할 시 일부 생산투입 인력의 일시적 부족현상이 발생하여 외부 인력으로 충당하는 등 수주에 따라 생산 투입인력이 일정하지 않은 상황입니다. 그럼에도 불구하고, 합병회사는 2차전지 시장을 선도하는 국내 주요 매출처를 포함하여 다양한 2차전지 제조업체에 장비를 납품하는 회사로서 매출처들이 요구하는 납기 및 요구 사양 충족을 통해 안정적인 협력관계를 유지하여 왔습니다. 하지만 과거 성공적인 제품 납품 이력에도 불구하고 향후 납기 준수 및 매출처 요구사항 충족에 적절히 대응하지 못할 경우 합병회사의 영업에 부정적인 영향을 미칠 수 있습니다. [가-9. 조립공정: 동종업계 기업간 경쟁심화로 인한 수익성 악화] 합병회사가 주로 생산하는 파우치형 전지의 Packaging 공정장비와 Degassing 공정장비는 생산/납품에 있어서 높은 기술력과 우수한 품질이 요구되고 있습니다. 또한, 매출처에서 신뢰성을 판단하기 위해 오랜 검증 기간을 필요로 하기 때문에 신규 업체가 진입하기에 높은 진입 장벽이 존재합니다. 합병회사와 같은 2차전지 장비업체는 경쟁 입찰 방식으로 2차전지 제조업체로부터 프로젝트를 수주하여 제품을 납품하고 있어 유사 제품을 생산하는 다른 업체와의 경쟁이 불가피합니다. 2차 전지 생산 공정 4개 중에서 합병회사가 주력하고 있는 공정인 Packaging 공정은 국내 3-4개 업체, 해외 2-3개 업체가 있으며, Degassing 공정 분야의 경쟁업체들은 극히 제한적이라 할 수 있습니다. 다만, 신규 업체의 시장 진입이나 기존 경쟁 업체들의 공격적 사업 확장 또는 중국업체의 기술 경쟁력 상승 등으로 경쟁이 심화될 가능성이 존재하며 이로 인해 합병회사의 시장 점유율이 감소하거나 시장에서의 지위가 약해질 경우 합병회사의 수익성에 부정적인 영향을 미칠 수 있습니다. [가-10. 기술경쟁력 확보의 위험] 기술력 및 생산 능력의 축적은 산업의 특성상 인력에 집중이 되기 때문에 선도 기술을 빠르게 적용 및 개발할 수 있는 인력의 원활한 확충이 경쟁우위 지속을 위한 가장 중요한 팩터가 될 수 있습니다. 합병회사는 다년간의 연구개발을 통해 꾸준히 기술력을 길러왔고, 유수의 연구개발 실적을 보유하고 있으며, 파우치형 Degassing 공정은 업계에서 경쟁력을 보유하고 있는 상황입니다. 다만, 합병회사가 목표로 하는 기술 개발이 예상보다 지연되거나, 합병회사의 연구개발 성과 부족 등으로 타 업체 대비 경쟁력 있는 제품을 개발하지 못할 경우, 2차전지 장비 시장에서 목표 실적을 거두지 못할 위험 역시 존재하므로 투자자분들께서는 유의하시기 바랍니다. [가-11. 2차전지의 화재 관련 위험] 합병회사의 주요 제품인 2차전지 양산 공정자동화 장비를 통해 생산되는 파우치형 리튬폴리머 2차전지는 리튬 이온 배터리의 뛰어난 배터리 성능을 유지하고 폭발의 위험성을 낮춘 안정적인 Polymer 상태의 전해질을 사용하는 배터리이기 때문에 리튬이온 배터리에 비해 폭발 및 화재에 대한 안정성은 높습니다. 하지만 특정한 외부환경 하에서 폭발 및 화재의 가능성이 존재하며, 최근 EV 및 ESS의 잇따른 화재 발생에 따른 안전성 우려가 대두되고 있으나, 관계기관 및 관련 회사들의 노력에도 불구하고 정확한 화재의 원인 규명에 어려움을 겪고 있는 상황입니다. 2차전지 제조업체 및 완성차 제조사 등 당사자들은 화재의 원인 파악 및 재발 방지를 위해 노력하고 있으나, 향후에도 EV, ESS 화재가 지속적으로 발생하는 경우 소비자들의 신뢰 저하로 인해 전방시장의 성장성에 부정적인 영향을 미치고 결과적으로 리튬이온 배터리에 대한 수요 감소로 연결될 수 있습니다. 이는 합병회사의 사업에 부정적인 영향을 줄 수 있으니 투자자께서는 유의하시기 바랍니다. [가-12. 합병회사 환율변동 관련 위험] 합병회사는 매출의 상당부분이 수출을 통해 발생하고 있습니다. 합병회사는 중국, 미국, 헝가리 등 글로벌 제조업체를 주요 매출처로 2차전지 장비 및 기타 제품 등을 공급하고 있으며, 이러한 매출의 특성상 2021년 기준 합병회사의 연결기준 수출액은 440억원으로 전체 매출액인 462억원 중 95.4%를 차지하고 있으며, 2022년 반기 기준 연결기준 수출액은 178억원으로 전체 매출액인 198억원 중 90.3%를 차지하고 있습니다.이에 따라, 합병회사 및 합병회사의 해외법인은 국제적으로 영업활동을 영위하고 있기 때문에 외환위험, 특히 주로 USD, CNY 및 HUF와 관련된 환율 변동 위험에 노출되어 있습니다. 따라서 원화가 강세일 경우 수출제품의 가격경쟁력 약화를 초래할 뿐만 아니라, 수출로 취득한 매출채권 및 외화현금의 원화 환산 금액이 하락하여 합병회사의 매출 하락을 야기할 위험 또한 존재합니다. 합병회사는 환율변동으로 인한 위험을 관리하도록 정책을 수립하고 있으나, 매출액 및 원가 모두 환율에 연동되므로 향후 환율의 급격한 변동시 매출규모 및 손익이 직접적인 영향을 받을 수 있으므로 충분한 모니터링이 필요할 것으로 판단됩니다. [가-13. 후공정 : 동종업계 기업 간 경쟁심화로 인한 수익성 악화] 피합병회사는 2차전지 후공정 장비 전문 기업으로 충방전 장비 분야와 Cycler 장비 분야에서 공고한 시장지배력을 보유하고 있습니다. 하지만 피합병회사와 같은 충방전기 제조업체는 경쟁 입찰 방식으로 배터리 제조업체에 납품하고 있어 타업체와의 경쟁이 불가피한 측면이 있습니다. 한편, 피합병회사는 충방전기 제조업에서 17년 이상의 업력을 갖고 있으며, 충방전기 제조에 필요한 핵심 기술을 보유하고 있어 신규 업체가 시장에 유입되더라도 경쟁우위를 유지해 나갈 것으로 판단하고 있습니다. 그럼에도 불구하고 향후 국내ㆍ외 경쟁기업 중 기술력을 확보한 업체의 시장 진입이 활발해지면서 2차전지 장비 공급업체 간 수주 경쟁 심화로 인해 피합병회사의 시장점유율이 축소되거나 피합병회사의 매출 및 수익성이 악화될 수 있으므로 투자자분들께서는 주의하시기 바랍니다. [가-14. 충전인프라 사업: 대형 신규업체 시장 진입에 따른 위험] 합병회사는 사업 다각화를 위해 2021년 4월 전기차 충전기 제조사업을 영위하고 있는 (주)피앤이시스템즈를 취득하였으며, 사업결합을 통해 완속 및 급속 충전기를 제작하고 있습니다. 충전인프라 제품 매출은 2021년 기준 피합병회사의 전체 매출 비중의 6.4%, 2022년 반기 기준 1.8%를 차지하며, 정부의 전기차 인프라 확대 추진에 따라 점차 사업을 확대해 나갈 예정입니다. 한편, 동 산업은 핵심기술개발 및 보유 등으로 인하여 기존 업체 이외에 추가 경쟁자의 시장진입이 어려운 상황입니다. 따라서, 국내 중ㆍ소형 전기차 충전사업을 영위하는 기업들에 대한 사모펀드 및 대기업의 투자 및 인수합병이 활발히 이어지고 있습니다. 현대차그룹은 한국전기차충전서비스의 경영권을 확보했고, SK는 미국으로 충전기를 수출하는 시그넷EV를, GS에너지는 민간 충전 서비스 업체 지엔텔 충전사업부를 인수했습니다. 이러한 투자유치를 통한 대형 신규업체의 시장 진입에 의해 피합병회사의 국내 및 해외 충전인프라 사업의 경쟁력이 악화될 수 있으므로 투자자분들께서는 주의하시기 바랍니다. [가-15. 피합병회사 환율변동 관련 위험] 피합병회사는 2차전지 장비 제조를 주된 사업으로 영위하는 업체로 피합병회사의 주요 매출처인 국내 2차전지 업체의 생산 공장이 해외에 있는 경우가 많아 피합병회사의 매출 중 수출이 차지하는 비중이 높습니다. 피합병회사의 2020년, 2021년, 2022년 반기 매출 중 수출이 차지하는 비중은 각각 54.1%, 58.5%, 52.0%이며, 향후에도 수출 비중은 높게 유지될 것으로 전망되어 환율 변동에 따른 위험에 노출되어 있습니다. 피합병회사는 신고서 제출일 현재 별도의 환율과 관련한 파생상품 계약을 체결하고 있지 않습니다. 다만, 환율이 피합병회사의 손익에 미치는 영향을 충분히 인지하고, 환율 변동에 따른 매출채권의 변동성을 최소화하려는 목적으로 외환 위험을 관리하고 있습니다. 그럼에도 불구하고, 예상하지 못한 글로벌 경기의 변동, 국내 통화관련 정책의 변경, 대내외 호재 및 악재 등을 통해 환율의 급변 가능성은 상존하고 있으며, 피합병회사의 손익에 부정적인 영향을 미칠 수 있으니 이 점을 투자자께서는 유의하시기 바랍니다. [가-16. 연구개발비 증가에 따른 위험] 피합병회사는 연구소 내에서 HEV/EV 전지용 충방전기, 자동차 중ㆍ대형 전지용 대용량 충방전 시험기, 고속형 Cycler을 비롯하여 고효율 정류기(PCR), 고성능 대용량 Power Supply를 포함한 2차전지 후공정 장비 및 전원 공급 장치 등의 연구개발을 진행 중에 있습니다. 피합병회사는 연구개발 수행을 위해 매년 일정 규모의 연구개발비를 지출하고 있으며, 비용으로 인식된 연구개발비 규모는 2019년 55억, 2020년 69억, 2021년 102억원, 2022년 반기 40억원(연환산 80억원)입니다. 매출액 대비 연구개발비는 2019년 4.61%, 2020년 5.95%, 2021년 6.02%, 2022년 반기 5.06%입니다. 피합병회사는 2차전지 충방전 설비를 비롯하여 검사장비 관련 사업까지 확장을 위해 연구팀를 통하여 꾸준한 연구 개발 인력 확충과 연구개발을 위한 비용 지출을 단행하고 있습니다. 이렇듯 기존 사업의 성장과 신규 사업의 확장을 위해서는 꾸준한 인력의 확충과 연구개발이 필요하며, 이 경우 추가적인 비용 증가가 수반됨에 따라 피합병회사 재무실적에 부정적인 영향을 미칠 수 있으므로 투자자분들께서는 이 점 유의하시기 바랍니다. [가-17. 전기차 충전기 : 관리규제 관련 위험] 피합병회사는 종속회사인 피앤이시스템즈를 통해 전기차 충전 인프라 사업을 영위하고 있습니다. 정부 계획에 따르면 2025년까지 전기차 보급은 113만대를 목표로 두고 있으며 이에 따라, 충전 인프라 배치 관련 정책도 추가되고 있습니다. 한편, 전기차 충전 인프라 시장 규모가 확대됨에 따라 전기차 충전기 관련 인증제도에 관한 문제점들이 제기되고 있습니다. 정부는 2021년부터 충전기당 실시하는 '계량 검정'을 추가하였습니다. 이는 기존에 제품 1기만 검사했던 형식인증과 KC인증과는 달리, 인증 요원이 생산 현장을 직접 방문해 일일이 충전기를 검사하는 방식으로 검정이 진행되며 인증기관 및 인력부족으로 인해 제품의 완성부터 검정 완료까지 최소 5~6개월의 시간이 소요됩니다. 추가적으로 계량 검정 과정에서 완속(7kW급)과 급속(50kW급) 충전기 각각 16,450원, 33,880원의 비용까지 발생합니다. 이러한 전기차 충전기 인증 규제에 관한 요인으로 피합병회사의 전기차 충전기 제품에 대한 검증이 늦어져 납기일을 지키지 못하는 경우, 계량 검정 방식에 따른 검정 비용의 증가로 인해 피합병회사의 매출 및 수익성에 부정적인 영향을 미칠 수 있습니다. 투자자분들께서는 이점 유의하시기 바랍니다. |

| 회사위험 | [나-1. 지배구조 변경에 따른 위험] 본 합병이 완료될 시에 합병회사의 최대주주는 (주)원익피앤이에서 (주)원익홀딩스로 변경될 예정이며, 최대주주 및 특수관계인 지분율은 보통주 기준 38.21%에서 29.55%(합병 후 (주)엔에스의 자기주식으로 전환되는 4,377,443주 전량 소각 반영)로 변동될 것으로 예상됩니다. 합병 후에도 합병회사는 원익 기업집단 소속의 계열회사로 존속하며, 사명은 (주)원익피앤이로 변경될 예정임을 투자자께서는 참고하시기 바랍니다. [나-2. 실적하락 및 수익성 악화 위험] 합병회사의 2021년 매출은 2차전지 장비 관련 사업 비중이 83.6% 내외로, 주요 고객사인 2차전지 생산업체들의 시설투자(Capex)에 따라 매출 변동의 연관성이 높습니다. 합병회사 매출은 2019년 651억원, 2020년 666억원의 매출액을 기록하는 등 전방 산업의 성장과 더불어 완만한 성장세를 유지하였으나, 2021년 462억원을 기록하며 직전년도 대비 약 30% 가량의 감소하였습니다. 한편, 합병회사의 매출액은 2022년 반기 198억원으로 2021년 반기 255억원 대비 57억원 감소하였으며, 고정비 효과 및 원재료 상승에 따라 일부 프로젝트의 재공품에 대한 평가손실 인식 등으로 영업손실을 기록하였습니다. 이는 고객사 검수기준으로 수익을 인식하는 합병회사의 수익인식 구조로 인한 분기별 매출액의 편차에 기인하며, 2022년 반기말 기준 합병회사의 수주잔고가 약 1,519억원으로 2021년말 기준 521억원 대비 상승한 점으로 보아, 향후 실적은 개선될 것으로 판단됩니다. 또한, 합병회사의 판매관리비는 2021년 기준 6,567백만원으로 전년도(5,513백만원) 대비 약 19% 상승하였습니다. 이에 따라 영업이익률 약 5.2%로 직전년도 대비 5%p 감소를 보였습니다. 이는 중국 로컬 업체 연체채권에 대한 대손상각비 인식에 따른 것입니다. 한편, 합병회사는 전방업체 투자가 증가하며 전반적인 수주 상황이 상반기 대비 개선되는 모습을 보이고 있고, 매출액 대부분이 제품 검수 완료 시점에 일시에 인식되기 때문에 2021년 매출액 및 영업이익률 감소는 일시적일 것으로 판단됩니다. 다만, 최근 각국 정부의 금융 정책은 유동성을 회수하는 방향으로 빠르게 변화하고 있으며, 기준금리 인상 및 COVID-19 펜데믹 회복 과정에서 나타난 공급망 교란으로 인한 수급불균형에 더불어 2022년 2월 러시아-우크라이나 전쟁 등으로 인한 국제유가를 비롯한 원자재가격 상승세가 확대되고 있어 고객사의 투자 계획 및 집행 과정 변화로 수요가 감소하게 된다면, 주력 제품의 수주감소에 따른 판매부진과 경쟁 심화 등으로 합병회사의 성장성 및 수익성에 부정적인 영향을 미칠 수 있으니, 투자자께서는 이점 유의하시기 바랍니다. [나-3. 매출처 편중에 따른 위험] 합병회사는 2차전지 중 Packaging 및 Degassing 공정에 적용되는 장비 제조를 통해 주요 매출액이 발생하고 있습니다. 합병회사의 매출액 상위 3개 업체의 매출은 2019년 402억원으로 전체 매출 대비 약 61.9%를 차지하였으나 점차 증가하여 2020년 70.4%, 2021년 92.4%를 차지하고 있습니다. 2022년 반기에는 소폭 감소하여 87.3%를 차지하고 있습니다. 합병회사의 장비는 고객의 요구에 따라 주문 생산방식으로 제작되며, 소수의 거래처의 주문에 의해서 제품이 생산되어 특정 매출처에 대한 매출의 집중도가 높습니다. 그러나 합병회사의 매출은 매출처별로 관계사가 다변화되어있고 유럽의 2차전지 시장이 빠르게 성장함에 따라, 유럽의 주요 전지 제조사에 다양한 장비제안과 기술적 협의가 진행 중에 있어서 향후 매출처는 글로벌 시장으로 폭넓게 다변화 될 것으로 예상되고 있습니다. 그럼에도 불구하고, 이러한 매출처 편중으로 인해 향후 주요 매출처가 2차전지 시장 내에서 지위가 약화되거나 주요 매출처가 설비 투자 계획을 연기 또는 감소할 경우, 합병회사와 주요 매출처의 관계 악화로 합병회사가 주요 매출처로부터 수주를 하지 못하게 될 경우 합병회사의 실적에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이점 유의하시기 바랍니다. [나-4. 특정 제품에 대한 매출 의존도 위험] 합병회사의 2022년 반기 및 최근 3개년도 2차전지 조립장비 관련 매출은 전체 매출액 대비 평균 85.8%를 구성하고 있습니다. 2차전지 관련 장비 매출은 2차전지 시장의 성장을 토대로 2019년 약 580억원에서 2020년 약 603억원으로 꾸준한 성장세를 보였고, 비록 2021년도 386억원 및 2022년 반기 기준 158억원(연환산 316억원)으로 감소하였지만 2022년 반기말 연결기준 수주잔고가 약 1,519억원 인 점을 토대로 향후에도 전방산업의 성장 및 합병회사의 신규 수주에 따라 2차전지 공정 관련 매출이 지속적으로 개선될 것으로 전망하고 있습니다. 다만, 현재 합병회사의 매출 실적이 2차전지 관련 분야에 집중되어 있어 향후 2차전지 산업 또는 2차전지 산업의 전방산업인 전기차 산업 등의 급격한 부진 혹은 트랜드 변화 등에 대응할 수 있는 다양한 제품 포트폴리오를 확보하지 못할 경우 합병회사의 매출 실적이 급격하게 변동할 수 있으며 합병회사의 성장성 및 사업 안전성에 부정적인 영향을 미칠 수 있으니 투자자분들께서는 이점 유의하시기 바랍니다. [나-5. 매출채권 회수 지연 위험] 합병회사의 매출채권회전율은 2021년도 기준 2.19회로 업종평균 매출채권회전율(4.67회)보다 낮은 수준입니다. 이는 2021년도 매출액이 46,215백만원으로 전년도(66,626백만원) 대비 감소하였고, 중국 로컬 고객사의 매출채권 회수 지연으로 평균 매출채권 금액은 증가하였기 때문입니다. 또한, 2022년도 반기 매출채권회전율은 2.38회로 합병회사가 진행하는 프로젝트들의 검수 미완료에 따른 매출인식 지연으로 업종평균보다 낮은 모습을 보이고 있습니다. 이는 일시적인 현상으로 향후 영업환경 호전 시 매출채권회전율은 정상화될 것으로 판단됩니다. 합병회사의 매출 거래처는 그 수가 많지 않고 일부 중국 로컬업체를 제외하면 대부분이 대형 배터리 제조업체 관련 우량 채권으로 부도가능성 및 연체가능성이 높지 않습니다. 합병회사는 특히 중국 로컬업체에 대한 장기 미회수 채권의 경우 지속적으로 회수를 위해 노력하고 있는 상황입니다. 다만, 향후 영업환경의 악화로 매출채권의 부실화가 발생하거나 회사 규모가 성장하는 과정에서 매출채권 미회수 등 매출채권을 적절히 관리하지 못하여 장기 미회수 채권이 증가할 경우, 합병회사의 현금흐름이 악화되는 등 재무안정성에 위협요인이 될 수 있으니 투자자께서는 유의하시기 바랍니다. [나-6. 기술유출 및 인력 이탈 위험] 합병회사가 영위하고 있는 2차전지 설비 및 장치산업은 경쟁사에 뒤쳐지지 않는 연구개발이 필수적이며, 합병회사 또한 이에 대응하기 위해 연구소를 설립하여 관련 산업에 대한 높은 지식과 경험을 갖춘 인력을 보유하고 있습니다. 합병회사는 미래지향 산업의 신기술 확보를 위한 기술 역량 강화를 위해 2003년 8월 부설기술연구소를 설립/운영하고 있습니다. 또한, 연구개발조직은 미래지향 요소기술 확립과 효율적인 아이템 발굴을 위해 TFT 운영 등을 계획하고 있습니다. 합병회사는 여러차례의 연구 개발을 거쳐 2007년에 첫 국산화 Degassing 공정 제품을 납품하게 되었고 당시의 기술력을 꾸준히 개발하여 대형 배터리 제조사에 수년간 솔벤더로 2차전지 장비를 공급하였습니다. 따라서, 우수한 인력의 확보는 사업의 성공여부에 중대한 영향을 미치고 있는 바, 연구개발 인력의 이탈 가능성을 배제할 수 없으며, 대규모 인력의 이탈 발생 시 합병회사의 신규 제품 개발이나 매출에 부정적인 영향을 미칠 수 있습니다. 따라서, 합병회사 핵심인력의 유출이 발생될 경우, 신규제품 개발 지연, 지속적인 연구개발의 어려움 등 합병회사의 사업에 부정적인 영향이 있을 수 있으니 투자자께서는 유의하시기 바랍니다. [나-7. 현금흐름 및 재무안정성 관련 위험] 합병회사는 영업활동에서 최근 3개년(2019년~2021년) 및 2022년 반기에 양(+)의 현금흐름을 시현하였습니다. 투자활동에서 2020년도와 2019년도에 음(-)의 현금흐름을 기록했으나, 2021년도에는 (+)로 전환하였습니다. 2019년도에는 운영자금 목적으로 10,000백만원의 전환사채 발행하였고, 매년 운영자금 목적으로 차입금이 증가하는 추세로 (+)의 재무활동현금흐름을 나타내고 있습니다. 2022년 반기에는 여유현금으로 차입금 상환이 진행되어 (-)의 재무활동현금흐름이 발생하였습니다. 합병회사는 수주산업 특성상 일시적인 유동성부족 위험이 존재하고 있습니다. 다만, 합병회사의 주된 매출처는 재무안정성이 확보된 대기업으로 매출채권의 손상 가능성이 낮음에 따라 유동성 위험은 높지 않을 것으로 판단됩니다. 또한, 합병회사는2022년 반기말 현금성자산은 약 31,066백만원으로 충분한 현금여력을 보유하고 있으며 지속적인 영업이익을 활용하여 차입금 상환을 계획 중에 있습니다. 그러나 향후 경기 불황 등에 따른 전방산업 부진 및 영업환경 악화 등에 따라 합병회사의 실적이 악화될 경우 또는 합병회사의 계획대로 프로젝트가 진행되지 않을 경우 합병회사의 현금흐름 및 재무안정성에 부정적인 영향을 미칠 수 있습니다. 또한, 매출채권 회수지연, 재고자산 진부화 등에 따라 합병회사의 재무비율 또한 악화될 가능성이 있으므로 투자자 여러분께서는 이 점 유의하시기 바랍니다. [나-8. 재고자산 관련된 위험] 합병회사의 재고자산회전율은 2019년도부터 2021년도까지 1.82회에서 1.37회로, 업종평균(6.28회) 재고자산회전율 대비 낮은 수준입니다. 그리고 2022년 반기에는 고객검수 완료 지연에 따른 매출감소 및 재고증가로 인하여 재고자산회전율은 1.03회로 악화된 모습을 보이고 있습니다. 합병회사의 재고자산은 업종평균 대비 낮은 회전율과는 별개로 장비 산업의 특성 상 매출의 대부분이 주문에 의한 생산 방식을 적용하고 있어 매출처로부터 수주 받은 제품 생산에 필요한 원재료만을 조달하며, 입고 후 재공품 계정으로 대체하고 있습니다. 또한 매출액은 대부분 합병회사 제품을 인도하여 고객이 검수를 완료한 이후에 수익을 인식하여, 수주로부터 매출인식시까지 장기간이 소요되기 때문에 향후 합병회사가 매출처에 납품 후 검수가 완료되어 매출이 인식될 경우 재공품이 감소하여 재고자산회전율은 개선될 것으로 예상됩니다. 다만, 합병회사의 제품 중 재료비가 차지하는 비중은 약 60% 수준으로 원재료비 상승에 따른 재고자산평가손실 인식 등 수익성 악화 가능성이 존재하며, 향후 거래처의 영업환경 부진 등이 발생할 경우 재고자산의 소진이 지연될 수 있습니다. 이 경우 장기체화 재고에 대한 평가손실 발생 및 영업현금흐름 악화 등 합병회사의 재무안전성이 저하될 가능성이 있습니다. 투자자분들께서는 이 점 유의하시기 바랍니다. [나-9. 종속회사 관리 위험] 합병회사의 종속회사 에스텍 유한공사는 非2차전지 장비 사업인 Display용 편광필름 제조사업을 영위하고 있습니다. 종속회사 NSHK Kft, NS Innvation Tech Co.,Ltd의 경우 국내 배터리 제조사들의 유럽 현지 진출에 따른 협업 형태의 진출로써, 고객사의 현지 공장에 납품하고 있는 합병회사 제품의 설치, A/S 등 고객사의 요구에 신속하게 대응하기 위한 목적으로 설립되었습니다. 합병회사는 2021년 중국 및 헝가리를 대상으로 각각 약 173억원, 약 125억원의 매출을 시현하였으며 이는 총 매출액 비중의 64.4% 수준으로 큰 비중을 차지하고 있습니다. 종속회사를 통한 해외 주요 매출처와의 지속적인 거래 관계를 위한 제품의 설치 및 유지보수 서비스 제공 역시 중요한 사업 요소로 합병회사는 종속회사를 통한 업무를 효과적으로 진행하고 통제하기 위해 노력하고 있지만, 합병회사가 통제하지 못하는 요인으로 인하여 종속회사의 영업활동 및 개발 활동에 제약이 발생하는 경우 합병회사의 수익성 및 성장성에 부정적인 영향을 미칠 수 있으니 이점 참고하시기 바랍니다. [나-10. 원재료 가격 변동에 따른 위험] 합병회사의 제품은 고객사의 주문에 의한 제작 및 셋업 방식으로, 이에 투입되는 원재료의 구매는 합병회사 설계팀에서 작성된 리스트를 기준으로 구매 발주하여 제작 현장에 투입 되고 있으며, 원재료 수급은 일부 품목 제외, 다양한 국내 거래처로부터 안정적으로 공급받고 있습니다. 한편, 최근 3개년 합병회사 주요 매입 원재료는 2019년도 대비하여 약 12% 이상 가격상승을 보였습니다. 지속적인 가격 상승의 원인으로는 합병회사 고객사의 고사양ㆍ고효율의 원재료 요구에 따른 원재료 품질 고도화 및 원자재(니켈, 철광석, 구리 등) 가격 상승 요인에 있습니다. 따라서 합병회사는 구매품 대체사양 검토, 수량에 따른 가격인하를 시행하고 있고 가공품 또한 高단가 가공품 이원화 및 주요 가공품 내재화 생산 등 가격변동 리스크 감소 및 목표원가 달성을 위하여 최선의 노력을 다하고 있습니다. 다만, 합병회사의 매입처 다각화 및 가공품 내재화 등의 노력에도 불구하고 예측하지 못한 원재료 가격 급등이 발생할 경우 합병회사의 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이점 유의하시기 바랍니다. [나-11. 소송에 따른 우발채무 관련 위험] 증권신고서 제출일 기준 현재 합병회사가 피고로 계류중인 소송은 총 1건으로 소송가액은 3,000백만원입니다. 소송가액은 3,000백만원으로써, 합병회사의 2021년 연결기준 매출액 46,215백만원 대비 약 6.5%, 2022년 반기말 자산총계 113,101백만원 대비 약 2.7%에 해당하며, 소송 결과에 따라 합병회사의 재무상태 및 손익에 부정적인 영향이 발생할 수 있으나, 합병회사의 경영진은 소송결과가 합병회사의 재무상태에 중요한 영향을 미치지 아니할 것으로 판단하고 있습니다. 하지만 추가적인 소송이나 분쟁, 예상치 못한 법률적 리스크가 발생할 수도 있으며, 이 경우 합병회사의 영업 및 재무구조에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. [나-12. 실적 악화 및 수익성 저하의 위험] 피합병회사의 주요 매출은 2차전지 활성화 공정 장비이며, 활성화 공장장비는 중대형 전지 제조설비 CAPEX의 36~38%를 차지하는 것으로 알려져 있습니다. 따라서 피합병회사는 각 매출처 프로젝트에 따른 수주를 통한 매출이 발생하기 때문에 수주 현황은 피합병회사의 수익성변동에 중요한 영향을 미치고 있습니다. 한편, 피합병회사의 2022년도 반기 매출액은 85,326백만원으로 2021년 반기(97,116백만원) 대비 12.1%의 매출액 감소를 보였습니다. 피합병회사는 고객사 검수기준으로 수익을 인식하고 있어 분기별로 매출액의 편차가 있으며, 현재 고객사 현지 site의 공사 지연 및 추가협의에 따른 납품 지연으로 검수일정이 미뤄지고 있습니다. 피합병회사는 2022년 반기에 원재료 상승에 따른 원가율 상승 및 인건비 증가에 따른 판매비와관리비 상승으로 영업손실과 당기순손실이 발생하였습니다. 다만, 피합병회사의 수주잔고는 2022년 반기말 기준 4,128억원으로 2021년말 기준 2,163억원 대비 큰 폭의 상승을 보이고 있어 향후 실적은 개선될 것으로 판단됩니다. 한편, 피합병회사는 2021년 매출액 상승 대비 높은 판매관리비 상승률을 보이고 있습니다. 이는 피합병회사가 사업 양수 과정에서 발생한 판매관리비가 일회성으로 발생함과 더불어, 수주 증가에 따른 신규직원 채용으로 인한 인건비 상승, 중국 로컬 업체 불량채권에 대한 대손상각비 인식, 고효율 Formation 및 Cycler 장비 개발에 의한 연구개발비 증가에 기인합니다. 피합병회사는 수주산업의 특성인 매출 변동성의 최소화를 위해 노력중이고, 경영 효율화를 통하여 지속적으로 증가하는 판매관리비를 적절한 수준에서 통제 및 관리할 계획에 있습니다. 그럼에도 불구하고, 향후 주력 제품의 수주감소에 따른 판매부진과 경쟁 심화 등으로 피합병회사의 성장성 및 수익성에 부정적인 영향을 미칠 수 있는 점, 예상치 못한 비경상적 지출 증가 등으로 인한 판매비와 관리비 지출이 증가하여 피합병회사 수익성에 부정적인 영향을 미칠 가능성이 있으니 투자자께서는 유의하시기 바랍니다. [나-13. 특정 제품(산업)에 대한 매출 의존도 위험] 피합병회사의 매출 중 2차전지 공정 관련 장비 매출이 2020년, 2021년, 2022년 반기 기준 전체 매출의 각각 89.92%, 80.87%, 78.66%를 차지하고 있습니다. 따라서 피합병회사의 주요 매출은 모두 2차전지 산업의 업황에 영향을 받으며 2차전지 산업의 주요 전방산업인 전기차 산업의 업황에도 영향을 받고 있습니다. 피합병회사의 2차전지 관련 장비 매출은 2차전지 시장의 성장을 토대로 2019년 129,576백만원에서 2021년 기준 142,662백만원으로 성장하였습니다. 피합병회사는 향후에도 전방산업의 성장 추세에 따라 2차전지 공정 관련 매출이 지속적으로 성장할 것으로 기대하고 있습니다. 다만, 현재 피합병회사의 매출 실적이 2차전지 관련 분야에 집중되어 있어 향후 2차전지 산업 또는 2차전지 산업의 전방산업인 전기차 산업 등의 급격한 부진 혹은 트랜드 변화 등에 대응할 수 있는 다양한 제품 포트폴리오를 확보하지 못할 경우 피합병회사의 매출 실적이 급격하게 변동할 수 있으며 피합병회사의 성장성 및 사업 안전성에 부정적인 영향을 미칠 수 있으니 투자자분들께서는 이점 유의하시기 바랍니다. [나-14. 기술유출 및 인력 이탈 위험] 피합병회사의 핵심 경쟁력 중 하나인 2차전지 Formation 및 Cycler 공정 기술은 장기간 동안 기술개선이 이루어져 왔습니다. 피합병회사는 끊임없는 기술 개발을 통해 대용량 충방전기, 고속형 Cycler 개발 및 납품을 진행하였으며, 향후에도 지속적인 연구개발을 위한 우수한 연구인력 확보는 피합병회사의 성장에 있어 주요 경쟁요소가 될 것입니다. 피합병회사는 2022년 반기 기준 전직원의 472명 중 약 8.9%가 연구개발인력으로 구성되어 있으며, 꾸준한 연구개발에 따라 최근 3개년 경상연구개발비 역시 매년 늘어나고 있는 상황입니다. 피합병회사는 연구개발인력 유치 및 기술개발을 위한 투자를 지속하고 있으나, 업체간 치열한 연구인력 확보 경쟁 및 타사의 스카우팅 등 연구인력의 유출에 대한 위험은 상존하고 있으며, 기술집약적인 사업의 특성상 인력의 유출은 피합병회사의 연구실적에 직접적인 피해를 줄 수 있습니다. 또한, 피합병회사 주요 연구개발인력의 퇴사 및 이직 시 피합병회사의 기술적 노하우나 연구개발실적이 외부유출될 가능성이 있으며, 이같은 핵심기술 유출은 피합병회사의 영업환경에 부정적인 영향을 야기할 수 있는 바, 투자자께서는 유의하시기 바랍니다. [나-15. 매출채권 회수 지연 위험] 피합병회사의 매출채권회전율은 2019년도부터 2021년도까지 5.84회에서 5.07회의 모습을 보이고 있습니다. 2019년도 대비 2021년도의 낮은 매출채권회전율(5.07회)는 피합병회사의 종속회사인 (주)엔에스 종속회사 편입으로 인한 효과입니다. 그리고 2022년 반기 기준 피합병회사의 매출채권회전율은 3.54회로 2021년 5.07회 대비 악화된 모습을 보이고 있습니다.2022년 2분기에 매출이 집중되어 아직 회수기일이 도래하지 않은 매출채권 증가로 인함입니다. 이는 일시적인 현상으로 향후 매출채권회전율은 정상화될 것으로 판단됩니다. 한편, 피합병회사의 매출 거래처는 그 수가 많지 않고 일부 중국 로컬업체를 제외하면 대부분이 대형 배터리 제조업체 관련 우량 채권으로 부도가능성이 높지 않습니다. 피합병회사는 특히 중국 로컬업체에 대한 장기 미회수 채권의 경우 지속적으로 회수를 위해 노력하고 있으며, 향후에는 이러한 장기 미회수 건이 발생하지 않도록 신규 거래처의 경우 계약 진행시 계약금과 중도금 비율을 높이고 신용위험 평가를 더욱 보수적으로 진행할 예정입니다. 그러나 향후 영업환경의 악화로 매출채권의 부실화가 발생하거나 회사 규모가 성장하는 과정에서 매출채권 미회수 등 매출채권을 적절히 관리하지 못하여 장기 미회수 채권이 증가할 경우, 회사의 현금흐름이 악화되는 등 재무안정성에 위협요인이 될 수 있으니 투자자께서는 유의하시기 바랍니다. [나-16. 현금흐름 및 재무안정성 관련 위험] 피합병회사는 영업활동에서 2022년 반기, 2021년도와 2019년도에 음(-)의 현금흐름을 시현하였고, 피합병회사는 투자활동에서 2020년도와 2019년도에 음(-)의 현금흐름을 기록했으나, 2021년도에는 (+)로 전환하였습니다. 그리고 2022년 반기에는 삼지전자로부터 ES(에너지솔루션)사업부문의 영업을 양수(1,915백만원) 및 유무형자산 취득 등으로 (-)의 현금흐름을 나타내고 있습니다. 2021년도에는 타법인 인수자금 및 운영자금의 조달로 45,000백만원의 신규차입이 진행되어 (+)의 재무활동현금흐름을 나타내고 있습니다. 피합병회사는 수주산업 특성상 영업활동 현금흐름의 큰 변동성을 보이며, 일시적인 유동성부족 위험이 존재하고 있습니다. 다만, 피합병회사의 매출처는 재무안정성이 확보된 대기업으로 구성되어 있어 매출채권의 손상 가능성이 낮음에 따라 유동성 위험은 높지 않을 것으로 판단됩니다. 또한, 2022년 반기말 현금성자산은 41,773백만원으로 충분한 현금여력을 보유하고 있습니다. 피합병회사는 지속적인 영업이익을 활용하여 차입금 상환을 계획 중에 있습니다. 그러나 향후 피합병회사의 계획에 따라 차입금의 상환 및 만기연장이 지속적으로 이루어지지 않을 경우에는 피합병회사의 현금흐름 및 재무안정성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이점에 유의하시기 바랍니다. [나-17. 재고자산 관련된 위험] 피합병회사의 재고자산회전율은 2019년도부터 2021년도까지 2.18회에서 1.70회로 감소하였습니다. 이러한 재고자산회전율 감소의 주요 원인은 (주)엔에스의 종속회사 편입으로 인한 2021년말 기준 재고자산 38,923백만원 증가, 합병회사의 제품을 매출처에 인도하여 고객이 검수를 완료한 이후에 매출을 인식하는 합병회사의 수익인식 시점입니다. 2022년 반기의 경우에는 고객의 검수완료 시점이 도래하지 않아 재고자산은 크게 증가하였고, 이에 상응하는 매출인식이 존재하지 않아 재고자산회전율은 1.14회로 낮아진 모습을 보이고 있으나, 향후 고객사의 검수 확인 완료 후 매출 인식시 재고자산회전율은 개선될 것으로 예상됩니다. 한편, 피합병회사는 제품 생산에 필요한 원재료만을 조달하며, 입고 후 재공품 계정으로 대체하고 있습니다. 또한, 피합병회사는 장비 생산 공정 중 핵심적인 공정 이외에는 외주생산을 하고 있는데, 이 과정에서 투입되는 재료비용 등은 외주처가 매입 후 청구하는 방식이므로 피합병회사의 재고자산으로 인식되지 않기 때문에 원재료의 미소진이나 진부화로 인한 위험이 낮다고 판단됩니다. 다만, 피합병회사의 제품 중 재료비가 차지하는 비중은 약 80% 수준으로 원재료비 상승에 따른 재고자산평가손실 인식 등 수익성 악화 가능성이 존재하며, 향후 거래처의 영업환경 부진 등이 발생할 경우 재고자산의 소진이 지연될 수 있으며, 이 경우 장기체화 재고에 대한 평가손실 발생 및 영업현금흐름 악화 등 피합병회사의 재무안전성이 저하될 가능성이 있습니다. 투자자분들께서는 이 점 유의하시기 바랍니다. [나-18. 매출처 편중에 따른 위험] 피합병회사의 매출액 상위 3개 업체의 매출은 2019년 전체 매출 대비 약 57.7%, 2020년 약 62.5%, 2021년 약 75.6%, 2022년 반기 약 77.4%로 그 비중은 점차 증가하고 있습니다. 피합병회사의 상위 매출처에 대한 매출의존도가 높은 이유는 피합병회사가 속해 있는 2차전지 Value chain 특성에 의한 것으로, 2차전지 후공정 장비는 제품의 품질과 안정성이 검증된 소수 고객사의 주문에 의하여 제품이 생산되기 때문입니다. 그러나 피합병회사는 매출처별로 관계사가 다변화되어 있고, 피합병회사의 우수한 기술력 및 품질 경쟁력을 바탕으로 매출의 안정적인 추이를 보이고 있습니다. 다만, 향후 주요 매출처가 2차전지 시장 내에서 지위가 약화되거나 주요 매출처가 설비 투자 계획을 연기 또는 감소할 경우, 피합병회사와 주요 매출처의 관계 악화로 피합병회사가 주요 매출처로부터 수주를 하지 못하게 될 경우 피합병회사의 실적에 부정적인 영향을 미칠 수 있으므로 투자자분들께서는 이점 유의하시기 바랍니다. [나-19. 원재료 가격 변동에 따른 위험] 피합병회사의 제품은 고객사의 주문에 의한 제작 및 Set-up 방식으로, 이에 투입되는 원재료의 구매는 피합병회사 설계팀에서 작성된 리스트를 기준으로 구매 발주하여 제작 현장에 투입 되고 있으며, 대부분 국내 업체를 통해서 매입하고 있습니다. 피합병회사의 주요 제품 제작에 사용되는 원재료의 구성은 2차전지 장비와 관련된 것으로 주요 매출처의 제품 요구사항에 따라 매입처에게 요구하는 원재료 옵션이 상이하기 때문에 원재료 단위 가격변동 추이를 표시하기가 적합하지 않은 상황입니다. 다만, 원자재(니켈, 철광석, 구리 등)의 가격 변동에 따른 원재료 수급의 기간 차이가 발생하고 있는 상황입니다. 피합병회사는 외주가공비 대비 원재료 매입액 비중이 높기 때문에 원재료 가격변동에 대한 위험이 존재합니다. 따라서 피합병회사는 가격변동 리스크 감소 및 목표원가 달성을 위하여 최선의 노력을 다하고 있습니다. 다만, 피합병회사의 매입처 다각화, 구매단가 조율을 통한 원가절감 등의 노력에도 불구하고 예측하지 못한 원재료 가격 급등이 발생할 경우 피합병회사의 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 유의하시길 바랍니다. |

| 기타 투자위험 | [다-1. 합병 후 예상되는 경영 관련 주요 변동사항] 본 합병은 합병회사인 (주)엔에스가 피합병회사인 (주)원익피앤이를 흡수합병하는 구조로, 합병이 완료될 경우 합병회사인 (주)엔에스의 최대주주는 (주)원익피앤이에서 (주)원익홀딩스로 변동되지만, 합병 후에도 합병회사는 원익 기업집단 소속의 계열회사로 존속합니다. 합병당사회사는 본 합병 이후 인적ㆍ물적 자원 통합 및 내부역량 집중을 통한 경영 및 투자효율화를 기대하고 있습니다. 다만, 향후 규제당국의 인허가 등 합병절차의 원활한 진행여부, 합병의 중장기적 시너지 창출 정도에 따라 본 합병이 합병 후 존속회사에 부정적인 영향을 미칠 가능성도 있다는 점 투자자께서는 유의하시기 바랍니다. [다-2. 합병승인 주주총회에서 합병이 무산될 가능성] 본건 합병의 승인을 위한 합병회사와 피합병회사의 임시주주총회에서 참석주주 의결권의 3분의 2 이상과 발행주식총수의 3분의 1 이상의 승인을 얻지 못할 경우 합병이 무산될 수 있습니다. 합병회사인 (주)엔에스와 피합병회사인 (주)원익피앤이 중 1개사라도 합병 승인 임시주주총회에서 안건이 부결 될 경우 합병이 무산될 수 있으니 투자자께서는 이점 유의하시기 바랍니다. [다-3. 신고서 정정과 일정변경의 위험] 본 증권신고서는 공시 심사과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무 진행과정에서 일정이 변경될 수도 있습니다. 투자자 여러분께서는 신고서 내용이 정정될 수 있거나 일정이 변경될 수 있는 점 유의하시기 바랍니다. [다-4. 주식매수청구권 관련 위험] 본 합병과 관련하여 합병에 관한 이사회의 결의에 반대하는 합병당사회사들의 주주들에게는 주식매수청구권이 부여됩니다. 합병회사인 (주)엔에스의 주식매수청구권 제시가격은 8,770원이며 피합병회사인 (주)원익피앤이의 주식매수청구권 제시가격은 21,349원입니다. 합병에 관한 이사회의 결의에 반대하는 주주는 주주총회 전에 회사에 대하여 서면으로 그 결의에 반대하는 의사를 통지한 경우 그 총회의 결의일부터 20일 이내에 주식의 종류와 수를 기재한 서면으로 회사에 대하여 자기가 소유하고 있는 주식의 매수를 청구할 수 있으며, 주식매수를 청구한 주주가 동 제시가격에 반대한다면, 상법 제374조의2 제4항 및 제530조 제2항에 의거, 법원에 대하여 매수가격의 결정을 청구할 수 있습니다. [다-5. 추가 자금 소요 관련 위험] 본 합병 과정에서 주식매수청구권의 행사 및 채권자이의 제출로 인하여 추가적인 자금이 필요할 수 있습니다. 현재 시점에서는 합병당사회사들에 대한 주식매수청구권행사 및 채권자이의제출 결과를 예측할 수 없어 합병과 관련한 소요자금을 구체적으로 산정하기 어려운 것으로 판단됩니다. 해당 사항에 대응하기 위한 소요자금이 합병당사회사가 예상하지 못한 수준으로 클 경우, 대규모 지출이 발생하여 본 합병에 지장을 초래할 수 있습니다. 또한, 합병당사회사 각각의 주주총회에서 합병계약을 승인한 이후, 합병회사와 피합병회사에 대하여 합병회사 주주들의 주식매수청구권 행사 주식수 합계에 그 주식매수예정가격을 곱한 금액과 피합병회사 주주들의 주식매수청구권 행사 주식수 합계에 그 주식매수예정가격을 곱한 금액의 합계가 400억원을 초과할 때는 본 합병계약이 해제될 수 있습니다. 실제로 합병당사회사는 2022년 05월 02일 이사회결의를 통해 양사간의 합병을 진행하였습니다. 주주총회에서 합병계약에 대한 승인을 받았으나, 합병에 반대하는 주주들의 주식매수청구권 행사로 인하여 합병당사회사가 지급해야 하는 주식매수가액의 합계액이 금 200억원을 초과하여 합병계약 해제 사유가 발생하였으며, 합병당사회사는 상호 협의 후 이사회결의을 거쳐 상대방 당사자에게 서면통지로 합병계약을 해제하였습니다. 합병당사회사는 시장환경 및 제반 사항 등을 고려하여 금번 증권신고서를 2022년 08월 22일 제출하여 합병절차를 재개 하였습니다. 합병에 반대하는 주주들의 주식매수청구권 행사로 인하여 합병계약이 다시 해제될 가능성을 배제할 수 없는 점 투자자께서는 유의하시기 바랍니다. [다-6. 임직원 승계 및 고용에 관한 사항] 합병회사는 합병계약이 정하는 바에 따라 합병기일 현재 피합병회사에 고용되어 있는 임직원(등기임원 제외)을 합병 후 합병회사 (주)엔에스의 임직원(등기임원 제외)으로 승계할 예정입니다. 본건 합병 전에 재직하던 합병회사의 이사 중 (i) 이기채, 박동찬, 조남성은 사임 등 달리 임기 종료사유가 발생하지 않는 한, 본건 합병 후에도 남은 임기 동안 합병회사의 이사의 지위를 유지하며, (ii) 사외이사 최석우 및 감사 김선태는 본건 합병의 효력발생일에 퇴임하는 것으로 하며, 상법 제527조의4 제1항은 본건 합병의 경우에 그 적용이 배제됩니다. 또한, 본건 합병에 따라 합병회사에 새로이 사외이사 이병국 및 감사 김홍기가 취임할 예정이며, 그 임기는 본건 합병의 효력발생일에 개시됩니다. 2022년 반기말 기준 합병회사인 (주)엔에스의 직원 수와 피합병회사인 (주)원익피앤이의 직원 수는 각각 153명 및 472명입니다. 합병 후 존속회사의 직원 수가 늘어남에 따라, 인건비의 추가적인 부담이 발생할 것으로 예상되며 이러한 비용은 합병회사의 현금흐름 및 수익성을 악화시킬 수 있습니다. [다-7. 적격합병 요건 충족 관련 위험] 적격합병요건 및 사후관리요건의 주요 내용은 다음과 같습니다. (1) 적격합병요건의 충족 합병당사회사들은 법인세법 제44조(합병 시 피합병법인에 대한 과세)에서 규정한 요건을 충족하고 있습니다. 해당되는 요건으로는 사업영위기간, 지분의 연속성, 사업의 계속성 및 근로자 고용 승계입니다. (2) 적격합병의 사후관리요건의 충족 합병회사(존속회사)인 (주)엔에스는 법인세법 제44조의3(적격 합병 시 합병존속회사에 대한 과세특례)에서 규정한 요건을 충족하여야 예상대로 TAX risk를 제거할 수 있습니다. 해당되는 요건으로는 사업의 계속성, 지배주주 등의 연속성, 고용의 지속유지 등입니다. 본 건 합병은 법인세법 제44조의 2항에서 요구하는 적격합병 요건을 모두 충족하여 적격합병에 해당할 것으로 예상되나 추후 사후 관리요건이 미충족되는 사건이 발생하거나 세무당국으로부터 적격합병요건 미충족이 결정되는 경우 주주나 회사가 세금을 부담할 가능성이 있습니다. [다-8. 합병회사 주식가치 변동 및 합병신주 추가상장에 따른 위험] 본건 합병으로 피합병회사인 (주)원익피앤이 기명식 보통주식 1주당 합병회사인 (주)엔에스 기명식 보통주식 2.4508392주의 비율로 합병신주가 배정되고, 상기의 합병비율은 합병회사인 (주)엔에스와 피합병회사인 (주)원익피앤이의 합병 이사회결의 후 주가 변동에 따라 추가 조정되지 않습니다. 이에 따라 피합병회사인 (주)원익피앤이 주주가 합병에 따라 배정받게 되는 합병회사인 (주)엔에스의 보통주식의 주식가치 변동 위험이 존재합니다. 또한, 합병당사회사의 합병가액과 주식매수청구권에 대한 합병당사회사의 주식매수 제시가격은 관련 법령에 따라 산정되었으나, 산정 기간의 차이로 합병가액과 주식매수청구권에 대한 합병당사회사의 주식매수 제시가격은 서로 상이하오니 투자자께서는 이점 참고하시길 바랍니다. 본건 합병은 주권상장법인간의 합병으로 자본시장과 금융투자업에 관한 법률 제165조의4 및 동법 시행령 제176조의5제1항제1호에 의거하여 합병가액을 산정한 후 이를 기초로 합병비율을 산출하였으며, 외부 평가기관의 평가는 받지 않았습니다. [다-9. 피합병회사 매매거래 정지 관련 위험] 주식ㆍ사채 등의 전자등록에 관한 법률 제65조에 의거하여 기존의 피합병회사인 (주)원익피앤이의 1개월 이상의 구주권 제출기간은 폐지되고 병합기준일부터 2주 전까지 주식병합공고 및 통지만 필요하며, 이에 따라 합병신주는 기존의 구주권 제출기간 종료 익일이 아닌 병합기준일에 효력이 발생하게 됩니다. 그리고 기존의 구주권 제출기간 종료일에 상응하는 주식병합 권리확정 기준일(합병기일의 전일)의 전영업일인 2022년 11월 04일부터 합병신주 상장일 전영업일일인 2022년 11월 28일까지 피합병회사인 (주)원익피앤이의 매매거래가 정지될 예정이오니 이점 유의하여 주시기 바랍니다. [다-10. 소액주주의 소송제기 가능성에 대한 위험] 합병당사회사의 소액주주들은 절차상 하자나 합병비율이 불공정하다는 이유 등으로 본건 합병과 관련하여 합병 무효의 소를 제기할 가능성이 있습니다. 합병 무효의 소가 제기되어 합병 무효의 판결이 법원에서 확정되는 경우 합병 자체가 무효로 돌아갈 위험이 있습니다. 본건 합병은 상법 등 관련 법에서 정한 절차를 준수하여 진행되고 있으나, 실제 법령 위반 여부 혹은 법원의 최종 위법 판단 여부와는 별개로 본건 합병과 관련하여 소액주주 등의 소송이 제기될 가능성을 완전히 배제할 수는 없습니다. [다-11. 자기주식에 대한 합병신주 배정 관련 위험] 본 합병계약서에 따라 피합병회사인 (주)원익피앤이가 보유하고 있는 자기주식(소멸회사 주주들의 주식매수청구권 행사 또는 단주 처리로 인해 소멸회사가 자기주식으로 취득하거나 또는 취득예정인 소멸회사의 주식을 포함함)에 대해서 합병회사인 (주)엔에스의 합병신주를 배정할 예정입니다. 자기주식에 대한 합병신주 배정과 관하여 확립된 견해가 존재하지 아니하므로 법적 문제제기의 가능성이 있고, 그에 따라 합병신주 배정과 관련한 업무상 배임 등 이사의 민형사상 책임 등 문제제기 가능성을 완전히 배제할 수는 없습니다. 또한, 합병당사회사의 소액주주들은 자기주식에 대한 신주배정과 관련하여 합병 무효의 소를 제기할 수 있으며, 합병 무효의 소 제기 또는 이에 따라 합병비율이 현저히 불공정한 것으로 인정되는 등의 사유로 합병 무효의 판결이 법원에서 확정되는 경우 합병이 무효로 돌아갈 가능성을 완전히 배제할 수 없습니다. 이에 투자자들께서는 유의하시기 바랍니다. |

| 합병등 관련 투자위험 |

1. 합병의 성사를 어렵게 하는 위험요소 나. 합병승인 주주총회에서 합병이 무산될 가능성 다. 관련 법령 상의 인허가 또는 승인 등에 따른 합병 계약 취소의 위험 합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부 기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다. 마. 기타 유의사항 본 증권신고서에 의한 합병의 진행 과정에서 관계법령상의 인허가, 승인 및 관계기관과의 협의, 합병회사 및 피합병회사의 주주들의 합병반대통지 결과 등에 의해 합병의 일정이 변경될 수 있습니다. |

II. 형태

| 형태 | 흡수합병 |

III. 주요일정

| 이사회 결의일 | 2022년 08월 22일 | |

| 계약일 | 2022년 08월 22일 | |

| 주주총회를 위한 주주확정일 | 2022년 09월 06일 | |

| 승인을 위한 주주총회일 | 2022년 10월 05일 | |

| 주식매수청구권 행사 기간 및 가격 |

시작일 | 2022년 10월 05일 |

| 종료일 | 2022년 10월 25일 | |

| (주식매수청구가격-회사제시) | (주)엔에스 보통주 8,770원 (주)원익피앤이 보통주 21,349원 |

|

| 주주확정기준일 지정 주주총회 소집 통지 및 공고 합병반대의사 통지 접수기간 주식병합기준 공고일 채권자 이의제출 공고일 채권자 이의제출 기간 합병기일 합병종료보고 주주총회 갈음 이사회 결의일 합병종료보고 공고일 합병 등기 예정일(해산등기 예정일) 합병신주 상장 예정일 |

2022년 08월 22일 2022년 09월 20일 2022년 09월 20일~2022년 10월 04일 2022년 10월 05일 2022년 10월 05일 2022년 10월 05일~ 2022년 11월 07일 2022년 11월 08일 2022년 11월 08일 2022년 11월 08일 2022년 11월 08일 2022년 11월 29일 |

|

| 주1) 「상법」제526조의 합병종료보고 주주총회와 그에 대한 합병에 관한 사항 보고는 이사회결의에 따라 공고절차로 갈음할 예정입니다. |

| 주2) 상기 합병일정은 증권신고서 제출일 당시의 예상 일정이며, 관계법령상의 인허가, 승인 및 관계기관과의 협의 등에 의해 변경될 수 있습니다. |

| 주3) 2019년 09월 16일 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법")의 도입에 따른 다음의 변동사항이 발생하는 점 투자자들께서는 참고해주시기 바랍니다. |

| - 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법") 제37조 및 제66조에 의거하여 주주확정 기준일 이후 즉각적으로 소유자명세 확인이 가능하므로, 모든 상장법인은 주주명부 폐쇄와 관련된 업무가 생략되었습니다. |

| - 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법") 제65조에 의거하여 기존의 피합병회사의 1개월 이상의 구주권 제출기간은 폐지되고 병합기준일(합병기일)부터 2주 전까지 주식병합공고 및 통지만 필요하며, 이에 따라 합병신주는 기존의 구주권 제출기간 종료 익일이 아닌 병합기준일(합병기일)에 효력이 발생하게 됩니다. |

| - 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법") 제25조에 의거하여 합병신주는 전자등록계좌부에 전자등록될 예정이며 신주권교부가 이루어지지 않습니다. |

| 주4) 주식매수청구권 행사에 따른 각 회사 주식매수청구대금 지급예정일은 다음과 같습니다. - (주)엔에스: 2022년 11월 11일 - (주)원익피앤이: 2022년 11월 02일 |

IV. 평가 및 신주배정 등

| (단위 : 원, 주) |

| 비율 또는 가액 | (주)엔에스 보통주 : (주)원익피앤이 보통주 = 1 : 2.4508392 | ||||

| 외부평가기관 | 해당사항 없습니다. 합병당사회사인 (주)엔에스는 코스닥시장 주권상장법인이며, (주)원익피앤이 역시 코스닥시장 주권상장법인으로서, 자본시장과 금융투자업에 관한 법률 시행령 제176조의5 제1항 제1호에 의거하여 합병가액을 산정한 후, 이를 기초로 합병비율을 산출하였습니다. |

||||

| 발행증권 | 종류 | 수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 |

| 기명식보통주 | 36,318,765 | 500 | 8,702 | 316,045,893,030 | |

| 지급 교부금 등 | (주)엔에스가 (주)원익피앤이를 흡수합병함에 있어 피합병회사인 (주)원익피앤이의 주주에게 합병비율에 따른 합병주식의 교부와 단주 매각 대금 지급 외에는 별도의 합병 교부금 지급은 없습니다. | ||||

| 주1) 합병가액 및 합병비율 산정과 관련한 자세한 내용은 「제1부 합병의 개요 - Ⅱ.합병 가액 및 그 산출근거」를 참조하시기 바랍니다. |

| 주2) 합병신주의 배정으로 1주 미만의 단주가 발생하는 경우에는 단주가 귀속될 주주에게 합병신주의 주권 상장일에 한국거래소에서 거래되는 종가를 기준으로 계산된 금액을 1개월 이내에 현금으로 지급할 예정입니다. |

V. 당사회사에 관한 사항 요약

| (단위 : 원, 주) |

| 회사명 | (주)엔에스 | (주)원익피앤이 | |

|---|---|---|---|

| 구분 | 존속회사 | 소멸회사 | |

| 발행주식수 | 보통주 | 11,513,237 | 14,818,910 |

| 우선주 | - | - | |

| 총자산 | 59,796,176,497 | 428,601,552,409 | |

| 자본금 | 5,756,618,500 | 7,409,455,000 | |

| 주1) 발행주식수는 증권신고서 제출일 현재 기준 발행주식의 총수입니다. |

| 주2) 각 회사의 총자산 및 자본금은 한국채택국제회계(K-IFRS)기준 2022년 06월 30일 연결재무제표 기준으로 작성되었습니다. |

VI. 그 외 추가사항

| 【주요사항보고서】 | 주요사항보고서(회사합병 결정)-2022.08.22 |

| 【기 타】 | 합병회사인 (주)엔에스의 주요사항보고서는 2022년 08월 22일에 전자공시되었으니, 참조하시기 바랍니다. |

제1부 합병의 개요

I. 합병에 관한 기본사항

1. 합병의 목적

가. 합병의 상대방과 배경

(1) 합병당사회사

| 합병 후 존속회사 | 상호 | (주)엔에스 |

| 소재지 | 충청북도 청주시 청원구 오창읍 각리1길 27 | |

| 대표이사 | 이 기 채 | |

| 법인구분 | 코스닥시장 상장법인 |

| 합병 후 소멸회사 | 상호 | (주)원익피앤이 |

| 소재지 | 경기도 수원시 권선구 산업로 185 | |

| 대표이사 | 박 동 찬 | |

| 법인구분 | 코스닥시장 상장법인 |

(2) 합병의 배경

본 합병은 합병회사 (주)엔에스가 피합병회사 (주)원익피앤이를 합병하는 건입니다. 양사 모두 원익그룹에 속해있으며, 2차전지 제조 공정 관련 장비 제작을 주요사업으로 영위하는 회사로서 본 합병으로 인해 사업영역 확장 등으로 외형 성장과 수익성 향상을 이룰 수 있을 것으로 기대하고 있습니다.

양사 간의 합병은 2차전지 장비 제조 사업 분야에서 성장을 목적으로 합니다. 금번 합병을 통하여 합병회사는 대외 위상을 강화하고, 전방산업인 2차전지 제조업의 시장규모 확대에 대응하여 2차전지 장비 조립공정 및 후공정 장비를 모두 납품할 수 있도록 하여 원익그룹의 중추적 역할을 수행할 예정입니다. 또한, 금번 합병으로 분산된 연구개발(R&D), 마케팅, 생산기능 등을 통합운영하여 경쟁력 강화 및 시너지 창출과 더불어, 매출 물량 확대 등 규모의 경제 창출과 경영자원의 효율적 활용 등 경영효율 극대화를 달성할 수 있을 것으로 기대됩니다.

중장기적으로 2차전지 장비 제조 사업부문은 사업 역량 집중과 경쟁력 강화로 응용분야 및 시장 확대를 통해 2차전지 조립공정 및 후공정 장비의 공급자로서 지평을 확장할 계획이고, 충전인프라 사업 확대를 통해 사업수익의 다각화 하여 지속적인 캐쉬카우 역할을 수행할 계획입니다.

합병당사회사는 본 합병으로 경영 효율성을 제고하고, 동종 사업간 시너지 효과를 창출하며 기업 경쟁력 향상과 핵심역량 결합을 통한 새로운 성장 기회 확보할 것으로 기대됩니다. 또한, 전반적 수익성 향상, 현금흐름 제고, 부채비율 개선을 통한 재무구조 안정화를 이룰 예정이고, 이를 통해 궁극적으로 기업가치 및 주주의 이익극대화를 이룰 수 있을 것으로 예상합니다.

| [본 합병 후 기대되는 시너지 효과] |

|

구분 |

내용 |

|---|---|

|

기술 개발력 강화 |

- (주)엔에스의 주력 사업인 2차전지 생산 공정인 Packaging(조립), Degassing(디게싱) 공정 장비와 (주)원익피앤이의 주력 사업인 2차전지 Formation(활성화) 장비 및 Cycler 공정 장비를 Turn-Key 로 공급하여 2차전지 장비의 전ㆍ후공정 모두를 납품할 수 있음 - 이는 Turn-key 수주 역량을 높여 수주경쟁력을 강화하고, 조립공정과 후공정을 통합하여 기능하는 장비 개발이 가능함 |

|

경영 효율화 |

- 합병으로 영업과 구매, 주문 및 납품, 품질 승인 및 관리, 대금 청구 및 지불 등의 업무를 줄일 수 있음 - 기획, 영업 및 구매, 재무, 총무, 인사, 품질 등의 조직 통합으로 인한 관리체계 단일화로 전반적인 관리비용 절감 가능함 |

| 시장경쟁력 제고 | - 금번 합병을 통해 합병회사의 외형을 확대하여 재무안정성 및 신용도를 높이고 시장 내 경쟁력을 제고할 수 있음 - 동일한 고객사를 대상으로 일원화된 서비스를 제공함으로써 신뢰성을 향상시켜 경쟁력을 제고할 수 있음 |

|

투자여력 확대 |

- 기업의 외형 확대에 따른 자금조달력 증대로 신사업 추진 기틀 마련이 용이함 |

|

주주가치 제고 |

- 사업 확대 및 경영 효율화, 시장경쟁력 강화로 매출과 이익률을 높여 기업가치를 향상시켜 주주가치 제고가 가능함 |

| [2차전지 제조 과정] |

|

| 출처: 합병회사 제시 |

2차전지 생산공정은 크게 전극공정, 조립공정, 화성(활성화)공정, 디게싱공정으로 나뉘어집니다. 합병회사는 이중 조립공정과 디게싱공정 전체 장비를 납품하고 있으며, 피합병회사의 경우 화성(활성화)공정 전체 장비를 납품하고 있어 양사의 합병은 곧 전극공정을 제외한 2차전지 공정의 턴키수주가 가능한 업체로의 탄생을 의미합니다.

(3) 우회상장 해당 여부

해당사항 없습니다.

나. 회사의 경영, 재무, 영업 등에 미치는 중요 영향 및 효과

(1) 회사의 경영에 미치는 영향 및 효과

합병회사 (주)엔에스와 피합병회사 (주)원익피앤이는 독점규제 및 공정거래에 관한 법률 상 원익 기업집단 소속의 계열회사입니다. 본 증권신고서 제출일 현재 합병회사인 (주)엔에스의 최대주주는 보통주 38.02%를 보유하고 있는 (주)원익피앤이이며, 피합병회사인 (주)원익피앤이의 최대주주는 보통주 35.13%를 보유하고 있는 (주)원익홀딩스입니다.

본 합병은 (주)엔에스가 모회사인 (주)원익피앤이를 합병하는 역합병 방식으로 진행되며, 합병 후 (주)원익피앤이는 소멸할 예정이며, (주)엔에스는 합병 후에도 존속회사로 남아 (주)원익피앤이의 모든 지위를 승계할 예정입니다. 본 합병을 통해 양사 간 인적ㆍ물적 자원을 통합하여 기업지배구조를 개선하고 경영효율성을 제고할 수 있을 것으로 기대됩니다.

본 합병이 완료될 시에 합병회사의 최대주주는 (주)원익피앤이에서 (주)원익홀딩스로 변경될 예정이며, 최대주주 및 특수관계인 지분율은 보통주 기준 38.21%에서 29.55%(합병 후 (주)엔에스의 자기주식으로 전환되는 4,377,443주 전량 소각 반영)로 변동될 것으로 예상됩니다. 합병 후에도 합병회사는 원익 기업집단 소속의 계열회사로 존속하며, 사명은 (주)원익피앤이로 변경될 예정입니다.

| [합병 전ㆍ후 최대주주 및 특수관계인의 지분 변동 현황] | ||

| (기준일 : | 2022년 08월 21일) | (단위 : 주) |

| 성 명 | 관 계 | 주식의 종류 |

합병 전 | 합병 후 | ||||

|---|---|---|---|---|---|---|---|---|

| (주)엔에스 | (주)원익피앤이 | |||||||

| 주식수 | 지분율 | 주식수 | 지분율 | 주식수 | 지분율 | |||

| (주)원익피앤이 | 최대주주 | 보통주 | 4,377,443 | 38.02% | - | - | - | - |

| 이기채 | 특수관계인 | 보통주 | 12,229 | 0.11% | 3,500 | 0.02% | 20,806 | 0.05% |

| 조남성 | 특수관계인 | 보통주 | 10,000 | 0.09% | 3,000 | 0.02% | 17,352 | 0.04% |

| (주)원익홀딩스 | 최대주주 | 보통주 | - | - | 5,206,506 | 35.13% | 12,760,308 | 29.36% |

| 박동찬 | 특수관계인 | 보통주 | - | - | 5,058 | 0.03% | 12,396 | 0.03% |

| 이문용 | 특수관계인 | 보통주 | - | - | 12,579 | 0.08% | 30,829 | 0.07% |

| 이병국 | 특수관계인 | 보통주 | - | - | 100 | 0.00% | 245 | 0.00% |

| 최대주주 및 특수관계인 합계 | 보통주 | 4,399,672 | 38.21% | 5,230,643 | 35.30% | 12,841,936 | 29.55% | |

| 기타주주 | 보통주 | 7,113,565 | 61.79% | 9,588,267 | 64.70% | 30,612,623 | 70.45% | |

| 발행주식 총수 | 보통주 | 11,513,237 | 100.0% | 14,818,910 | 100.0% | 43,454,559 | 100.00% | |

| 주1) 합병 후 최대주주 및 특수관계인의 지분율은 합병신주 발행 예상 주식수를 적용한 수치입니다. |

| 주2) (주)원익피앤이 주주들의 주식매수청구권 행사로 인하여 자기주식으로 보유하게 되는 피합병회사 주식에 대해서 합병신주를 배정할 예정입니다. |

| 주3) 피합병회사인 (주)원익피앤이가 보유하고 있는 (주)엔에스의 보통주 4,377,443주는 합병 후 (주)엔에스의 자기주식으로 전환되며, 자기주식 4,377,443주는 전량 소각예정입니다. 합병 후 지분율은 자기주식 전량 소각을 반영하여 작성하였습니다. |

| 주4) 상기 내역은 피합병회사 주주의 주식매수청구권의 행사 등에 따라 변동될 수 있습니다. |

본건 합병 전에 재직하던 합병회사의 이사 중 (i) 이기채, 박동찬, 조남성은 사임 등 달리 임기 종료사유가 발생하지 않는 한, 본건 합병 후에도 남은 임기 동안 합병회사의 이사의 지위를 유지하며, (ii) 사외이사 최석우 및 감사 김선태는 본건 합병의 효력발생일에 퇴임하는 것으로 하며, 상법 제527조의4 제1항은 본건 합병의 경우에 그 적용이 배제됩니다. 또한, 본건 합병에 따라 합병회사에 새로이 사외이사 이병국 및 감사 김홍기가 취임할 예정이며, 그 임기는 본건 합병의 효력발생일에 개시됩니다.

이 외에 향후 주요 경영방침 및 임원구성에 대한 사항은 사전 합의ㆍ계획ㆍ양해된 바가 없습니다. 다만, 합병회사는 합병기일(2022년 11월 08일 예정) 이후 주요 경영방침 및 임원구성에 대해서는 합병 전 피합병회사인 (주)원익피앤이의 운영방침을 고려하여 종합적인 검토가 필요할 것으로 예상되며, 검토 결과를 바탕으로 적법한 절차에 따라 결정할 예정입니다.

(2) 회사의 재무에 미치는 영향 및 효과

합병회사 (주)엔에스는 피합병회사인 (주)원익피앤이를 흡수합병함에 따라, (주)엔에스가 보유한 대외적 인지도, 사업 네트워크 등을 활용하여 (주)원익피앤이가 영위하고 있는 사업의 역량을 강화할 수 있으며, 각사가 영위하는 사업 부문의 일괄체계를 구축해 불필요한 자원낭비를 줄이고, 인적ㆍ물적 자원을 효율적으로 활용해 경영의 효율성을 증대하여 합병회사의 재무에 긍정적인 영향 및 자금조달 역량 역시 강화될 것으로 기대하고 있습니다.

| [합병 후 재무상태표(추정)] | |||

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 백만원) |

| 과목 | 합병 전 (주)엔에스 |

합병 전 (주)원익피앤이 |

합병 후 (추정) |

|---|---|---|---|

| 자산 | |||

| 유동자산 | 78,549 | 183,914 | 262,463 |

| 현금및현금성자산 | 26,322 | 4,268 | 30,590 |

| 매출채권 및 기타유동채권 | 12,705 | 32,750 | 45,455 |

| 기타금융자산 | 156 | - | 156 |

| 재고자산 | 37,663 | 116,317 | 153,981 |

| 기타유동자산 | 1,703 | 30,578 | 32,281 |

| 비유동자산 | 31,234 | 133,091 | 164,325 |

| 장기투자자산 | - | 284 | 284 |

| 장기기타채권 | 1,112 | - | 1,112 |

| 장기기타금융자산 | - | 798 | 798 |

| 종속기업투자및관계기업투자 | 4,270 | 75,710 | 79,980 |

| 유형자산 | 21,740 | 45,603 | 67,343 |

| 무형자산 | 1,253 | 2,317 | 3,570 |

| 투자부동산 | 963 | - | 963 |

| 이연법인세자산 | 1,896 | 8,357 | 10,253 |

| 기타비유동자산 | - | 21 | 21 |

| 자산총계 | 109,783 | 317,005 | 426,788 |

| 유동부채 | 59,491 | 188,723 | 248,214 |

| 매입채무 및 기타채무 | 6,534 | 30,245 | 36,779 |

| 단기차입금 | 22,500 | 58,000 | 80,500 |

| 당기법인세부채 | 462 | 101 | 562 |

| 기타유동부채 | 29,727 | 472 | 30,199 |

| 기타유동금융부채 | - | 32 | 32 |

| 유동성리스부채 | 47 | 680 | 727 |

| 유동성장기부채 | - | 167 | 167 |

| 계약부채 | - | 98,772 | 98,772 |

| 충당부채 | 220 | 255 | 475 |

| 비유동부채 | 1,129 | 4,195 | 5,324 |

| 장기차입금 | 1,100 | 167 | 1,267 |

| 확정급여채무 | - | 2,703 | 2,703 |

| 장기매입채무 및 기타채무 | 13 | 480 | 493 |

| 비유동성리스부채 | 16 | 587 | 603 |

| 충당부채 | - | 259 | 259 |

| 부채총계 | 60,620 | 192,918 | 253,538 |

| 자본 | |||

| 자본금 | 5,757 | 7,409 | 21,727 |

| 기타자본 | 43,407 | 116,677 | 151,522 |

| 자본총계 | 49,163 | 124,086 | 173,250 |

| 자본과 부채총계 | 109,783 | 317,005 | 426,788 |

| 주1) 합병 전 재무상태표는 2022년 반기말 별도기준 재무제표입니다. 합병 후 재무상태표 추정치는 2022년 반기말 별도기준 재무상태표의 단순 합산 추정치와 실제 합병기일 기준으로 작성될 합병재무상태표와 차이가 있을 수 있습니다. |

| 주2) 합산 금액에 대한 단수차이 조정은 하지 않았습니다. |

| 주3) 합병회사와 피합병회사는 한국채택국제회계기준에 따라 재무상태표를 작성하였습니다. |

본건 합병은 합병 거래 전후로 (주)원익홀딩스가 (주)원익피앤이와 (주)엔에스를 지배하는 구조에 변동이 없으므로, 동일지배하의 사업결합에 해당하여 합병과정에서 발생하는 수수료비용 외에는 손익효과가 발생하지 않을 것으로 예상됩니다.

(3) 회사의 영업에 미치는 영향 및 효과

본건 합병은 서로 유사한 사업분야에 속한 계열회사 간의 결합입니다. 본 합병을 통해 분산화된 연구개발, 생산 및 공정 기술, 마케팅 역량 등을 통합 운영해 신속한 상업화와 사업의 효율성을 높이고자 합니다. 또한, 통합시장 전략 수립을 통한 상호간의 시너지 창출로 연구개발 역량 집중, 효율적인 영업활동, 사업전문성 강화 등을 목표로 하고 있습니다. 이러한 과정들을 통해 회사의 영업경쟁률 강화로 시너지 효과 극대화가 기대되고, 향후 지속적인 성장이 가능할 것으로 예상됩니다.

(4) 합병당사회사의 주주가치에 미치는 영향

증권신고서 제출일 현재 기준 (주)원익피앤이 주주명부에 등재되어 있는 보통주 주주들이 보유한 보통주식 1주당 (주)엔에스 보통주식 2.4508392주를 발행 교부할 예정입니다. 본 합병과정에서 피합병회사의 자기주식(주식매수청구권 행사로 취득한 자기주식 포함)에 대해서는 합병신주 배정기준일을 기준으로 합병회사의 합병신주를 배정합니다.

합병을 통해 합병회사는 기업의 지속적인 성장, 발전을 위한 투자재원을 확보하는 동시에 기업 경영 및 조직체계를 합리화하고 인적 및 물적 자원을 효율적으로 활용하여 기업가치가 증가 될 것으로 판단하고 있습니다. 이렇듯 합병회사는 계속기업가치를 향상시켜서 향후 주주 환원 측면에서도 긍정적인 결과를 만들어내어 궁극적으로 주주가치를 제고해 나갈 수 있을 것으로 판단합니다.

다. 향후 회사 구조개편에 관한 사항

증권신고서 제출일 현재 (주)엔에스가 추진 예정 혹은 계획 중인 회사구조 개편에 대한 확정된 사항은 없습니다.

2. 합병 상대방 회사의 개요

가. 회사의 개황

(1) 회사의 법적ㆍ상업적 명칭

- 주식회사 원익피앤이 (국문)

- WONIK PNE CO., LTD. (영문)

(2) 설립일자

(주)원익피앤이는 2004년 3월 16일 피앤이솔루션으로 설립하여 2011년 9월 27일 코스닥 상장하였으며, 2020년 12월 (주)원익홀딩스에 인수되어 원익 계열사에 편입되었고, 2021년 3월 사명을 (주)원익피앤이로 변경하였습니다.

(3) 주요사업의 내용

(주)원익피앤이는 2차 전지 제조 공정에 대응하는 Formation 및 Cycler, 자동화 등의 충방전장비와 조립공정장비, 안정적인 전원 공급이 가능토록 하는 PCR 등의 전원공급장치를 주 사업으로 하고 있습니다. 상세 내용은 '제2부 당사회사에 관한 사항' 중 (주)원익피앤이의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

※ 회사가 영위하는 목적사업

|

목 적 사 업 |

|---|

|

제2조(목적) 이 회사는 다음의 사업을 영위함을 목적으로 한다. 1. 전력전자기술개발용역에 관한 사업 2. 전자제어기기 제조 및 판매업 3. 소프트웨어 개발업 4. 전지 및 관련 생산장비 제조 및 판매업 5. 부동산임대업 6. 전기제어장치 및 엔지니어링 써비스업 7. 전기자동차 전장품, 충전기 제조 및 판매업 8. 발전소용 여자기시스템 제조 및 판매업 9. 산업용 정류기 플랜트 일체 제조 및 판매업 10. 스마트그리드 사업 11. 충전 인프라 사업 12. 전기공사업 13. 정보통신공사업 14. 전문소방시설 설계 및 공사업 15. 전문소방시설 관련 전기,전기설비 제조 및 설치공사업 16. 신재생에너지 사업 17. 제품 및 상품 도ㆍ소매업 18. 신재생에너지 발전 사업 19. 신재생에너지 판매 사업 20. 지능형 전력망(스마트 그리드) 설비의 제조ㆍ설비 판매 및 관련 사업 21. 열ㆍ온도 및 광센서 제조 및 판매업 24. 전 각호에 부대되는 사업일체 |

(4) 임직원 현황

① 임원 현황

| (기준일 : | 2022년 08월 21일 | ) | (단위 : 주) |

| 성명 | 성별 | 출생년월 | 직위 | 등기임원 여부 |

상근 여부 |

담당 업무 |

주요경력 | 소유주식수 | 최대주주와의 관계 |

재직기간 | 임기 만료일 |

|

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 의결권 있는 주식 |

의결권 없는 주식 |

|||||||||||

| 박동찬 | 남 | 1965년 02월 | 대표이사 | 사내이사 | 상근 | 경영총괄 | □ 前 삼성SDI 상무 (2016~2018) □ Case Western Reserve University Electrical Engineering 박사 |

5,058 | - | 계열사 임원 | 1년 6개월 | 2024년 03월 25일 |

| 조남성 | 남 | 1959년 07월 | 사내이사 | 사내이사 | 비상근 | 경영자문 | □ 現 원익홀딩스 부회장 □ 前 삼성SDI 상담역/고문 □ 前 삼성SDI 대표이사 □ KAIST 경영학 석사 |

3,000 | - | 등기임원 | 6개월 | 2025년 03월 29일 |

| 이기채 | 남 | 1963년 01월 | 사내이사 | 사내이사 | 비상근 | 경영자문 | □ 現 엔에스 대표이사 □ 前 삼성SDI 전무이사 (2012~2022) □ 前 삼성SDI 상해법인장 (2010~2012) □ 경북대학교 화학공학 학사 |

3,500 | - | 등기임원 | 6개월 | 2025년 03월 29일 |

| 이병국 | 남 | 1968년 12월 | 사외이사 | 사외이사 | 비상근 | 전사 경영전반에 대한 업무 |

□ 現 성균관대학교 정보통신대학 교수(2006~현재) □ 한양대학교 전기공학 석사 |

100 | - | 계열사 임원 | 1년 6개월 | 2024년 03월 25일 |

| 김홍기 | 남 | 1957년 10월 | 감사 | 감사 | 상근 | 감사 | □ 現 연세대학교 경영대 특임교수 (2008~현재) □ 前 삼일회계법인 대표 (2011~2017) □ 동국대학교 경영학 박사 |

- | - | 계열사 임원 | 1년 6개월 | 2024년 03월 25일 |

| 김병흠 | 남 | 1974년 07월 | 부사장 | 미등기 | 상근 | 영업본부장 | □ 現 (주)원익피앤이 영업본부장 □ 숭실대학교 전자공학과 학사 |

4,578 | - | 계열사 임원 | 17년 6개월 | - |

| 최화영 | 남 | 1964년 04월 | 부사장 | 미등기 | 상근 | 재무본부장 | □ 現 (주)원익피앤이 재무본부장 □ 前 (주)원익 경영지원실장 □ 연세대학교 경영학 석사 |

4,000 | - | 계열사 임원 | 8개월 | - |

| 김동철 | 남 | 1971년 10월 | 부사장 | 미등기 | 상근 | 인사본부장 | □ 現 (주)원익피앤이 인사본부장 □ 前 (주)원익아이피에스 인사부문장 □ 연세대학교 경제학 학사 |

- | - | 계열사 임원 | 8개월 | - |

| 김남훈 | 남 | 1974년 12월 | 부사장 | 미등기 | 상근 | 제조본부장 | □ 現 (주)원익피앤이 제조본부장 □ 前 (주)피앤이이노텍 부사장 □ 경희대학교 글로벌경영학 석사 |

611 | - | 계열사 임원 | 18년 4개월 | - |

| 유현규 | 남 | 1970년 03월 | 상무 | 미등기 | 상근 | 구매팀장 | □ 現 (주)원익피앤이 구매팀장 □ 前 (주)원익IPS 구매기획팀장 □ 아주대학교 재료공학과 학사 |

- | - | 계열사 임원 | 8개월 | - |

| 한우식 | 남 | 1969년 10월 | 상무 | 미등기 | 상근 | 제조본부 팀장 | □ 現 (주)원익피앤이 제조본부 팀장 □ 대림전문대학 기계공학과 학사 |

6,478 | - | 계열사 임원 | 17년 | - |

| 김석준 | 남 | 1975년 11월 | 상무 | 미등기 | 상근 | 제조본부 팀장 | □ 現 (주)원익피앤이 제조본부 팀장 □ 호서대학교 전기공학과 학사 |

- | - | 계열사 임원 | 18년 | - |

| 김원제 | 남 | 1973년 04월 | 상무 | 미등기 | 상근 | 전력사업팀장 | □ 現 (주)원익피앤이 전력사업팀장 □ 前 (주)피앤이이노텍 이사 □ 안양과학대학교 전자과 학사 |

- | - | 계열사 임원 | 18년 7개월 | - |

| 조용우 | 남 | 1975년 10월 | 상무 | 미등기 | 상근 | 제조본부 팀장 | □ 現 (주)원익피앤이 제조본부 팀장 □ 前 (주)피앤이이노텍 이사 □ 경희대학교 경영학 석사 |

- | - | 계열사 임원 | 18년 4개월 | - |

| 차상규 | 남 | 1962년 10월 | 상무 | 미등기 | 상근 | 제조본부 팀장 | □ 現 (주)원익피앤이 제조본부 팀장 □ 前 삼지전자 ES사업부장 |

- | - | 계열사 임원 | 6개월 | - |

| 우성훈 | 남 | 1976년 01월 | 이사 | 미등기 | 상근 | 제조본부 그룹장 | □ 現 (주)원익피앤이 제조본부 그룹장 □ 단국대학교 전기학과 학사 |

- | - | 계열사 임원 | 2년 9개월 | - |

| 출처 : 피합병회사 제시 |

② 계열회사간 임원 겸직현황

| (기준일 : | 2022년 08월 21일 | ) |

| 성 명 | 당사 직위 | 겸직 회사 | 직위 |

|---|---|---|---|

|

박 동 찬 |

대표이사 |

(주)엔에스 |

사내이사(비상근) |

|

조 남 성 |

사내이사 |

(주)원익홀딩스 |

사내이사(상근) |

|

이 기 채 |

사내이사 |

(주)엔에스 |

대표이사(상근) |

| 출처 : 피합병회사 제시 |

(5) 최대주주 및 그 특수관계인의 주식소유 현황

| 명 칭 | 출자자수 (명) |

대표이사 (대표조합원) |

업무집행자 (업무집행조합원) |

최대주주 (최대출자자) |

|||

|---|---|---|---|---|---|---|---|

| 성명 | 지분(%) | 성명 | 지분(%) | 성명 | 지분(%) | ||

| (주)원익홀딩스 | 33,843 | 박영규 | - | - | - | (주)원익 | 27.93 |

| - | - | - | - | - | - | ||

※ 출자자수는 최근 주주명부 폐쇄일(2021.12.31) 기준 주주수입니다.

(6) 주식의 소유현황

① 5% 이상 주주의 주식 소유현황

| (기준일 : | 2022년 08월 21일 | ) | (단위 : 주) |

| 구분 | 주주명 | 소유주식수 | 지분율(%) | 비고 |

|---|---|---|---|---|

| 5% 이상 주주 | (주)원익홀딩스 | 5,206,506 | 35.13 | - |

| - | - | - | - | |

| 우리사주조합 | - | - | - | |

| 출처 : 피합병회사 제시 |

② 소액주주 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주주 | 소유주식 | 비 고 | ||||

|---|---|---|---|---|---|---|---|

| 소액 주주수 |

전체 주주수 |

비율 (%) |

소액 주식수 |

총발행 주식수 |

비율 (%) |

||

| 소액주주 | 50,332 | 50,337 | 99.99 | 8,800,754 | 14,818,910 | 59.39 | - |

| 주) 소액주주는 발행주식 총수의 100분의 1에 미달하는 주식을 소유한 주주입니다. |

나. 최근 3년간 요약재무정보 및 외부감사 여부

(1) 최근 3년간 요약재무정보

① 요약 연결 재무정보

| (단위 : 백만원) |

| 과 목 | 2022년 반기말 |

2021년말 | 2020년말 | 2019년말 |

|---|---|---|---|---|

| [유동자산] | 284,977 | 259,437 | 157,974 | 135,531 |

| 현금및현금성자산 | 41,773 | 50,678 | 20,799 | 3,132 |

| 단기금융상품 | 156 | - | - | - |

| 매출채권및기타채권 | 48,094 | 53,948 | 19,158 | 36,956 |

| 재고자산 | 162,438 | 137,011 | 70,429 | 77,315 |

| 기타유동자산 | 32,517 | 17,800 | 47,588 | 15,160 |

| 매각예정자산 | - | - | - | 2,968 |

| [비유동자산] | 143,624 | 134,335 | 49,184 | 41,955 |

| 유형자산 | 69,913 | 70,758 | 43,764 | 33,130 |

| 투자부동산 | 963 | - | - | 3,192 |

| 무형자산 | 57,429 | 49,590 | 1,252 | 1,302 |

| 장기투자자산 | 333 | 476 | 346 | 302 |

| 관계기업투자주식 | 1,962 | 2,008 | 1,830 | 1,508 |

| 이연법인세자산 | 10,253 | 9,308 | 1,560 | 1,945 |

| 기타비유동금융자산 | 2,243 | 1,627 | 325 | 282 |

| 기타비유동자산 | 528 | 567 | 106 | 294 |

| 자산총계 | 428,602 | 393,772 | 207,158 | 177,486 |

| [유동부채] | 268,882 | 229,491 | 100,938 | 95,277 |

| [비유동부채] | 9,718 | 7,081 | 1,080 | 2,271 |

| 부채총계 | 278,600 | 236,573 | 102,018 | 97,548 |

| [자본금] | 7,409 | 7,409 | 7,409 | 7,140 |

| [자본잉여금] | 13,056 | 21,590 | 21,590 | 13,591 |

| [기타자본구성요소] | 240 | 169 | 17 | 14 |

| [이익잉여금] | 91,159 | 93,972 | 76,124 | 57,755 |

| [비지배지분] | 38,137 | 34,060 | - | 1,437 |

| 자본총계 | 150,002 | 157,200 | 105,140 | 79,938 |

| 부채와자본총계 | 428,602 | 393,772 | 207,158 | 177,486 |

| 과 목 | 2022년 반기 |

2021년 | 2020년 | 2019년 |

| 매출액 | 85,326 | 176,418 | 127,691 | 147,158 |

| 영업이익(손실) | (8,749) | 14,957 | 20,623 | 17,765 |

| 법인세차감전순이익(손실) | (5,940) | 17,230 | 20,205 | 18,164 |

| 당기순이익(손실) | (5,159) | 19,464 | 18,674 | 15,922 |

| 당기총포괄손익 | (5,080) | 17,839 | 18,527 | 15,074 |

| 지배기업소유주귀속당기순이익(손실) | (2,813) | 19,626 | 18,517 | 15,652 |

| 비지배지분귀속당기순이익(손실) | (2,346) | (161) | 156 | 270 |

| 기본주당순이익(손실)(원) | (189) | 1,324 | 1,262 | 1,096 |

| 희석주당순이익(손실)(원) | (189) | 1,324 | 1,262 | 1,033 |

| ※ 상기 재무제표는 K-IFRS를 적용하여 작성되었습니다. |

| ※ (주)원익피앤이 2019년, 2020년, 2021년 재무제표는 외부감사인의 감사를 받은 재무제표입니다. |

| 출처 : 피합병회사 사업보고서, 반기보고서 |

(2) 재무제표에 관한 외부감사 여부

| 사업연도 | 감사인 | 감사의견 | 강조사항 등 | 핵심감사사항 |

|---|---|---|---|---|

| 2022년 반기 | 안진회계법인 | - | - | 해당사항 없음 |

| 2021년 | 이촌회계법인 | 적정 | 없음 | 해당사항 없음 |

| 2020년 | 이촌회계법인 | 적정 | 없음 | 해당사항 없음 |

| 2019년 | 이촌회계법인 | 적정 | 없음 | 해당사항 없음 |

3. 합병의 형태

가. 합병 방법

본 합병은 (주)엔에스가 모회사인 (주)원익피앤이를 합병하는 역합병 방식으로 진행되며, 합병 후 (주)원익피앤이는 소멸할 예정이며, (주)엔에스는 합병 후에도 존속회사로 남아 (주)원익피앤이의 모든 지위를 승계할 예정입니다. 합병 후 회사의 사명은 (주)원익피앤이로 변경될 예정입니다. 본 합병은 피합병회사인 (주)원익피앤이의 자기주식(주식매수청구권 행사로 취득한 자기주식 포함)에 대해서도 합병신주를 배정할 예정이며, 합병신주 배정기준일 현재 (주)원익피앤이의 주주명부에 등재되어 있는 주주들에게 각 지분비율에 따라 교부합니다.

| [합병 전 지배구조] |

|

|

* 헝가리법인, 미국법인, 스웨덴 법인은 각각 PNE SOLUTION, HUNGARY KFT, Wonik PNE USA, Inc.,WONIK PNE SWEDEN AB 입니다. |

| 출처 : 합병회사 제시 |

| [합병 후 지배구조] |

|

| * 헝가리법인, 미국법인, 스웨덴 법인은 각각 PNE SOLUTION, HUNGARY KFT, Wonik PNE USA, Inc.,WONIK PNE SWEDEN AB 입니다. |

| 출처 : 합병회사 제시 |

나. 소규모합병 또는 간이합병 여부

본 합병은 상법 제527조의2와 제527조의3의 규정이 정하는 바에 따른 간이합병과 소규모합병에 해당하지 않습니다.

| 【상법】 |

|---|

|

제527조의2 (간이합병) ① 합병할 회사의 일방이 합병후 존속하는 경우에 합병으로 인하여 소멸하는 회사의 총주주의 동의가 있거나 그 회사의 발행주식총수의 100분의 90이상을 합병후 존속하는 회사가 소유하고 있는 때에는 합병으로 인하여 소멸하는 회사의 주주총회의 승인은 이를 이사회의 승인으로 갈음할 수 있다. ②제1항의 경우에 합병으로 인하여 소멸하는 회사는 합병계약서를 작성한 날부터 2주내에 주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 공고하거나 주주에게 통지하여야 한다. 다만, 총주주의 동의가 있는 때에는 그러하지 아니하다.

① 합병 후 존속하는 회사가 합병으로 인하여 발행하는 신주 및 이전하는 자기주식의 총수가 그 회사의 발행주식총수의 100분의 10을 초과하지 아니하는 경우에는 그 존속하는 회사의 주주총회의 승인은 이를 이사회의 승인으로 갈음할 수 있다. 다만, 합병으로 인하여 소멸하는 회사의 주주에게 제공할 금전이나 그 밖의 재산을 정한 경우에 그 금액 및 그 밖의 재산의 가액이 존속하는 회사의 최종 대차대조표상으로 현존하는 순자산액의 100분의 5를 초과하는 경우에는 그러하지 아니하다. <개정 2015. 12. 1.> ② 제1항의 경우에 존속하는 회사의 합병계약서에는 주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 기재하여야 한다. ③ 제1항의 경우에 존속하는 회사는 합병계약서를 작성한 날부터 2주내에 소멸하는 회사의 상호 및 본점의 소재지, 합병을 할 날, 주주총회의 승인을 얻지 아니하고 합병을 한다는 뜻을 공고하거나 주주에게 통지하여야 한다. ④ 합병후 존속하는 회사의 발행주식총수의 100분의 20 이상에 해당하는 주식을 소유한 주주가 제3항의 규정에 의한 공고 또는 통지를 한 날부터 2주내에 회사에 대하여 서면으로 제1항의 합병에 반대하는 의사를 통지한 때에는 제1항 본문의 규정에 의한 합병을 할 수 없다. ⑤ 제1항 본문의 경우에는 제522조의3의 규정은 이를 적용하지 아니한다. |

다. 합병후 존속하는 회사의 상장계획

합병 후 존속하는 회사인 (주)엔에스는 본 증권신고서 제출일 현재 코스닥시장 주권상장법인이며, 합병 후 상장폐지 계획은 없습니다.

본건 합병은 코스닥시장 상장법인인 (주)엔에스와 코스닥시장 상장법인인 (주)원익피앤이의 합병으로 코스닥시장 상장규정 제19조 제1항 제2호에 따른 우회상장에 해당하지 않습니다.

라. 합병의 방법상 특기할 만한 사항

합병회사인 (주)엔에스 및 피합병회사인 (주)원익피앤이의 경우 합병을 하기 위해서는 합병계약서를 작성하여 그에 대한 주주총회의 승인을 얻어야 하며, 총회를 소집할 때에는 그 일시, 장소 및 회의의 목적사항을 기재하여 회의일의 2주간전에 주주에게 이를 통지하여야 합니다.

주주총회 소집 통지 및 공고의 방법은 상법 제542조의4에 따라 의결권 있는 발행주식총수의 100분의 1 이하의 주식을 소유한 주주에 대한 소집통지를 주주총회일 2주간 전에 전자공시시스템에 공고함으로써 소집통지를 갈음할 수 있습니다.

또한, 합병계약 승인을 위한 주주총회 결의는 특별결의사항에 해당되므로 출석한 주주의 의결권의 3분의 2 이상의 수와 발행주식총수의 3분의 1 이상의 승인을 얻지 못할 경우 합병이 무산될 수 있습니다.

합병의 선행 조건인 각 회사의 합병 승인 주주총회의 승인, 관련법령상의 인ㆍ 허가 또는 승인 결과, 계약의 해제조건에 따라 합병이 무산될 위험이 존재합니다.

또한, (주)원익피앤이의 자사주(주주들의 주식매수청구권 행사로 인하여 보유하게 되는 자기주식 포함)에 대해서도 합병신주를 배정할 예정입니다.

이외에, 합병회사 (주)엔에스는 본 합병의 효력에 따라 피합병회사 (주)원익피앤이가 보유하고 있던 (주)엔에스 보통주 4,377,443주를 자기주식으로 취득하게 되며, 상기 합병의 효력일에 자기주식으로 취득한 보통주 4,377,443주를 임의, 무상 소각할 예정입니다. 이와 관련한 세부적인 사항은 2022년 08월 22일에 별도 공시할 합병회사 주요사항보고서(감자결정)를 참고하시기 바랍니다.

4. 진행경과 및 일정

가. 진행경과

| 구 분 | 내 용 |

|---|---|

| 2022년 07월 22일 ~ 08월 21일 | 주가 및 거래량 기준 합병비율 산출 |

| 2022년 08월 22일 | 합병 이사회 결의 |

| 2022년 08월 22일 | 합병계약 체결 |

나. 주요일정

| 구 분 | (주)엔에스 (합병회사) |

(주)원익피앤이 (피합병회사) |

|

|---|---|---|---|

| 이사회 결의일 | 2022년 08월 22일 | 2022년 08월 22일 | |

| 합병계약일 | 2022년 08월 22일 | 2022년 08월 22일 | |

| 주주확정기준일 공고 | 2022년 08월 22일 | 2022년 08월 22일 | |

| 주주확정기준일 | 2022년 09월 06일 | 2022년 09월 06일 | |

| 주주총회 소집통지 및 공고일 | 2022년 09월 20일 | 2022년 09월 20일 | |

| 합병반대의사 통지 접수기간 | 시작일 | 2022년 09월 20일 | 2022년 09월 20일 |

| 종료일 | 2022년 10월 04일 | 2022년 10월 04일 | |

| 합병계약승인을 위한 주주총회일 | 2022년 10월 05일 | 2022년 10월 05일 | |

| 주식매수청구권 행사 기간 | 시작일 | 2022년 10월 05일 | 2022년 10월 05일 |

| 종료일 | 2022년 10월 25일 | 2022년 10월 25일 | |

| 채권자 이의제출기간 | 시작일 | 2022년 10월 05일 | 2022년 10월 05일 |

| 종료일 | 2022년 11월 07일 | 2022년 11월 07일 | |

| 합병기일 | 2022년 11월 08일 | 2022년 11월 08일 | |

| 합병종료보고 주주총회 갈음 이사회 결의일 | 2022년 11월 08일 | 2022년 11월 08일 | |

| 합병종료보고 공고일 | 2022년 11월 08일 | 2022년 11월 08일 | |

| 합병등기 예정일(해산등기 예정일) | 2022년 11월 08일 | 2022년 11월 08일 | |

| 신주상장 예정일 | 2022년 11월 29일 | 2022년 11월 29일 | |

| 주1) 「상법」제526조의 합병종료보고 주주총회와 그에 대한 합병에 관한 사항 보고는 이사회결의에 따라 공고절차로 갈음할 예정입니다. |

| 주2) 상기 합병일정은 증권신고서 제출일 당시의 예상 일정이며, 관계법령상의 인허가, 승인 및 관계기관과의 협의 등에 의해 변경될 수 있습니다. |

| 주3) 2019년 09월 16일 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법")의 도입에 따른 다음의 변동사항이 발생하는 점 투자자들께서는 참고해주시기 바랍니다. |

| - 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법") 제37조 및 제66조에 의거하여 주주확정 기준일 이후 즉각적으로 소유자명세 확인이 가능하므로, 모든 상장법인은 주주명부 폐쇄와 관련된 업무가 생략되었습니다. |

| - 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법") 제65조에 의거하여 기존의 피합병회사의 1개월 이상의 구주권 제출기간은 폐지되고 병합기준일(합병기일)부터 2주 전까지 주식병합공고 및 통지만 필요하며, 이에 따라 합병신주는 기존의 구주권 제출기간 종료 익일이 아닌 병합기준일(합병기일)에 효력이 발생하게 됩니다. |

| - 주식ㆍ사채 등의 전자등록에 관한 법률("전자증권법") 제25조에 의거하여 합병신주는 전자등록계좌부에 전자등록될 예정이며 신주권교부가 이루어지지 않습니다. |

| 주4) 주식매수청구권 행사에 따른 각 회사 주식매수청구대금 지급예정일은 다음과 같습니다. - (주)엔에스: 2022년 11월 11일 - (주)원익피앤이: 2022년 11월 02일 |

다. 증권신고서 제출여부

| 구분 | 내용 |

|---|---|

| 증권신고서 제출대상여부 | 예 |

| 제출을 면제받은 경우 그 사유 | - |

5. 합병의 성사 조건

가. 합병계약서 상의 계약 해제 조건

합병계약서에 기재된 계약의 해제조건은 아래와 같습니다.

| [본 합병계약서 상의 계약 해제 조건] |

|---|

|

제17조(계약의 해제) (1) 당사자들은 본 계약 체결 이후 합병기일 전에는 언제든지 서면합의에 의하여 본 계약을 해제할 수 있다. (2) 다음 각 호에 해당하는 경우 각 당사자는 다른 당사자에 대한 서면 통지로써 본 계약을 해제할 수 있다. 다만, 다음 각 호의 해제사유의 발생에 책임이 있는 당사자는 그 사유를 가지고 본 계약을 해제할 수 없다. 2. 본건 합병과 관련하여 존속회사와 소멸회사에 대하여 주식매수청구권이 행사된 주식에 대한 주식매수가액의 합계액이 주식매수청구권 행사기간 만료시점을 기준으로 합계 금 사백억(40,000,000,000)원을 초과하는 경우(주식매수가액에 대하여 각 회사의 주주와 해당 회사 간에 매수가액이 합의되지 않더라도 매수예상가액이 합계 금 사백억(40,000,000,000)원을 초과할 것이 합리적으로 예상되는 경우를 포함함) 3. 본건 합병의 효력이 2022. 12. 15.까지 발생하지 아니하는 경우 4. 본건 합병과 관련하여 필요한 정부기관의 승인 중 (i) 당사자들의 영업이나 본건 합병의 진행에 중대한 영향을 미치는 승인이 확정적으로 거부된 경우 또는 (ii) 취득한 승인과 관련하여 그 준수가 불가능하거나 합병 후 존속회사의 영업, 재산에 중대한 부정적 영향을 초래할 것이 객관적으로 명백히 예상되는 조건이 부과된 경우 5. 어느 당사자의 본 계약상 진술 및 보장이 정확하지 않거나 허위이고 이로 인하여 중대한 부정적 영향이 발생하였거나 발생할 것으로 합리적으로 예상되는 경우 또는 어느 일방 당사자의 본 계약상 의무 또는 확약에 관한 중대한 불이행이 있고, 그에 관한 다른 당사자의 서면 시정요구에도 불구하고 15일 이내에 그 위반 또는 불이행의 치유가 이루어지지 않은 경우 (3) 본 계약이 해제되는 경우 본 계약에 달리 규정된 경우를 제외하고, 존속회사와 소멸회사는 더 이상 본 계약에 따른 권리를 가지거나 의무를 부담하지 아니한다. (4) 본 계약이 해제되더라도 본 계약의 불이행 또는 위반으로 인하여 일방 당사자가 상대방 당사자에 대하여 갖는 손해배상청구권 기타 다른 권리나 구제방법에는 영향을 미치지 아니한다. |

실제로 합병당사회사는 2022년 05월 02일 이사회결의를 통해 양사간의 합병을 진행하였습니다. 2022년 06월 29일 개최한 주주총회에서 합병계약에 대한 승인을 받았으나, 합병에 반대하는 주주들의 주식매수청구권 행사로 인하여 합병당사회사가 지급해야 하는 주식매수가액의 합계액이 주식매수청구권 행사기간 만료시점을 기준으로 합계 금 200억원을 초과하여 합병계약 해제 사유가 발생하였으며, 2022년 05월 02일에 합병당사회사가 체결한 합병계약서 제17조에 따라 합병당사회사는 상호 협의 후 이사회결의을 거쳐 상대방 당사자에게 서면통지로 합병계약을 해제하였습니다. 합병당사회사는 시장환경 및 제반 사항 등을 고려하여 금번 증권신고서를 2022년 08월 22일 제출하여 합병절차를 재개하였습니다. 향후 주주총회에서 합병계약에 대한 승인을 받더라도 주가추이에 따라, 합병에 반대하는 주주들의 주식매수청구권 행사로 인하여 합병계약이 다시 해제될 가능성을 배제할 수 없습니다.

나. 합병승인 주주총회에서 합병이 무산될 가능성

상법 제522조 및 제434조에 따라 합병 승인에 대한 주주총회에서 결의는 특별결의사항에 해당됩니다. 따라서 본 합병의 승인을 위한 임시주주총회에서 참석주주 의결권의 3 분의 2 이상의 수와 발행주식총수의 3 분의 1 이상의 수의 승인을 얻지 못할 경우 합병이 무산될 수 있습니다.

6. 관련 법령 상의 규제 또는 특칙

합병 계약은 체결과 동시에 효력을 발생하는 것으로 하되, 본 합병과 관련하여 필요한 정부 기관의 승인ㆍ인가ㆍ신고ㆍ수리 중 합병당사회사들의 영업에 중대한 영향을 미치는 승인ㆍ인가ㆍ신고ㆍ수리가 확정적으로 거부된 경우에는 본 합병계약은 해제될 수 있습니다.

특히, 본건 합병과 관련하여 (주)엔에스는 독점규제 및 공정거래에 관한 법률 제11조 및 동법 시행령 제18조에 따른 대규모회사로서 본 합병에 대하여 사전 기업결합신고가 필요합니다. 따라서 공정거래위원회로부터 기업결합신고 수리(승인)를 받기 이전에는 합병 절차를 완료할 수 없습니다. 다만, 본 합병은 계열회사 간 합병으로서 기업결합심사기준(공정거래위원회 고시 제2021-25호)에 따른 간이심사대상 기업결합에 해당합니다.

| [기업결합 신고 구분] |

| 구 분 | 신고의무자 | 기업결합 유형 | 신고시기 |

|---|---|---|---|

| 사전신고 | 대규모회사 | 주식취득 | 계약일 완료 후 이행완료 전 |

| 합병 | |||

| 영업양수 | |||

| 회사신설 참여 | 주총(이사회) 의결일 이후 이행완료 전 | ||

| 사후신고 | 대규모회사 외의 자 | 주식취득 | 주권교부일 등으로부터 30일 |

| 합병 | 합병등기일로부터 30일 | ||

| 영업양수 | 대금지불 완료일부터 30일 | ||

| 회사신설 참여 | 주금납입기일 다음날부터 30일 | ||

| 대규모회사 | 임원겸임 | 겸임되는 회사의 주주총회(사원총회)에서 선임이 의결된 날부터 30일 |

| ※ 대규모회사 : 자산총액 또는 매출액의 규모가 2조원 이상인 회사 (자료 : 공정거래위원회 홈페이지) |

본건의 경우 2022년 08월 22일 공정거래위원회에 기업결합신고서를 제출하였으며, 2022년 08월 29일 공정거래위원회로부터 신고수리 결과 통지문을 수령하였습니다.

| [기업결합 신고수리 통지문] |

|

※ 관련 법령

| 【독점규제 및 공정거래에 관한 법률】 |

|---|

|

제12조(기업결합의 신고) ① 자산총액 또는 매출액의 규모가 대통령령이 정하는 기준에 해당하는 회사(제3호에 해당하는 기업결합을 하는 경우에는 대규모회사에 한하며, 이하 이 조에서 "기업결합신고대상회사"라 한다) 또는 그 특수관계인이 자산총액 또는 매출액의 규모가 대통령령이 정하는 기준에 해당하는 다른 회사(이하 이 조에서 "상대회사"라 한다)에 대하여 제1호부터 제4호까지의 어느 하나에 해당하는 기업결합을 하거나 기업결합신고대상회사 또는 그 특수관계인이 상대회사 또는 그 특수관계인과 공동으로 제5호의 기업결합을 하는 경우에는 대통령령이 정하는 바에 따라 공정거래위원회에 신고하여야 한다. 기업결합신고대상회사 외의 회사로서 상대회사의 규모에 해당하는 회사 또는 그 특수관계인이 기업결합신고대상회사에 대하여 제1호부터 제4호까지의 어느 하나에 해당하는 기업결합을 하거나 기업결합신고대상회사 외의 회사로서 상대회사의 규모에 해당하는 회사 또는 그 특수관계인이 기업결합신고대상회사 또는 그 특수관계인과 공동으로 제5호의 기업결합을 하는 경우에도 또한 같다. <개정 2004. 12. 31., 2007. 4. 13., 2007. 8. 3.> 1. 다른 회사의 발행주식총수[「상법」 제370조(의결권 없는 주식)의 규정에 의한 의결권없는 주식을 제외한다. 이하 같다]의 100분의 20(상장법인의 경우에는 100분의 15) 이상을 소유하게 되는 경우 2. 다른 회사의 발행주식을 제1호에 따른 비율 이상으로 소유한 자가 당해 회사의 주식을 추가로 취득하여 최다출자자가 되는 경우 3. 임원겸임의 경우(계열회사의 임원을 겸임하는 경우를 제외한다) 4. 제7조(기업결합의 제한)제1항제3호 또는 제4호에 해당하는 행위를 하는 경우 5. 새로운 회사설립에 참여하여 그 회사의 최다출자자가 되는 경우 ② 제1항에 규정된 기업결합신고대상회사 및 상대회사의 자산총액 또는 매출액의 규모는 각각 기업결합일 전부터 기업결합일 후까지 계속하여 계열회사의 지위를 유지하고 있는 회사의 자산총액 또는 매출액을 합산한 규모를 말한다. 다만, 제7조(기업결합의 제한)제1항제4호의 규정에 의한 영업양수의 경우에 영업을 양도(영업의 임대, 경영의 위임 및 영업용고정자산의 양도를 포함한다)하는 회사의 자산총액 또는 매출액의 규모는 계열회사의 자산총액 또는 매출액을 합산하지 아니한 규모를 말한다. <신설 2004. 12. 31.> ③ 제1항에 불구하고 다음 각 호의 어느 하나에 해당하는 경우에는 신고대상에서 제외한다. <신설 2001. 1. 16., 2002. 1. 26., 2002. 8. 26., 2004. 12. 31., 2007. 8. 3., 2016. 3. 29., 2020. 2. 11.> 1. 「벤처투자 촉진에 관한 법률」 제2조제10호 또는 제11호에 따른 중소기업창업투자회사 또는 벤처투자조합이 「중소기업창업 지원법」 제2조제2호에 따른 창업자(이하 "창업자"라 한다) 또는 벤처기업의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 창업자 또는 벤처기업의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 2. 「여신전문금융업법」에 따른 신기술사업금융업자 또는 신기술사업투자조합이 「기술보증기금법」 제2조(정의)제1호의 신기술사업자(이하 "신기술사업자"라 한다)의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 신기술사업자의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 3. 기업결합신고대상회사가 다음 각 목의 어느 하나에 해당하는 회사의 주식을 제1항제1호에 따른 비율 이상으로 소유하게 되거나 다음 각 목의 어느 하나에 해당하는 회사의 설립에 다른 회사와 공동으로 참여하여 최다출자자가 되는 경우 가. 「자본시장과 금융투자업에 관한 법률」에 따른 투자회사 나. 「사회기반시설에 대한 민간투자법」에 따라 사회기반시설 민간투자사업시행자로 지정된 회사 다. 나목에 따른 회사에 대한 투자목적으로 설립된 투자회사(「법인세법」 제51조의2제1항제6호에 해당하는 회사에 한한다) 라. 「부동산투자회사법」에 따른 부동산투자회사 ④ 제1항의 규정은 관계중앙행정기관의 장이 다른 법률의 규정에 의하여 미리 당해기업결합에 관하여 공정거래위원회와 협의한 경우에는 이를 적용하지 아니한다. ⑤ 제1항제1호ㆍ제2호 또는 제5호의 규정에 의한 주식의 소유 또는 인수의 비율을 산정하거나 최다출자자가 되는지 여부를 판단함에 있어서는 당해회사의 특수관계인이 소유하고 있는 주식을 합산한다. <개정 2004. 12. 31., 2007. 8. 3.> ⑥ 제1항의 규정에 의한 기업결합의 신고는 당해 기업결합일부터 30일 이내에 이를 하여야 한다. 다만, 제1항제1호ㆍ제2호ㆍ제4호 또는 제5호의 규정에 의한 기업결합(대통령령으로 정하는 경우는 제외한다)으로서 기업결합의 당사회사 중 1 이상의 회사가 대규모회사인 경우에는 합병계약을 체결한 날 등 대통령령이 정하는 날부터 기업결합일 전까지의 기간 내에 이를 신고하여야 한다. <개정 1999. 2. 5., 2004. 12. 31., 2009. 3. 25.> ⑦ 공정거래위원회는 제6항에 따라 신고를 받으면 신고일부터 30일 안에 제7조에 해당하는지를 심사하고, 그 결과를 해당 신고자에게 통지하여야 한다. 다만, 공정거래위원회가 필요하다고 인정할 경우에는 그 기간의 만료일 다음 날부터 계산하여 90일까지 그 기간을 연장할 수 있다. <신설 2012. 3. 21.> ⑧ 제6항 단서의 규정에 따라 신고를 하여야 하는 자는 제7항에 따른 공정거래위원회의 심사결과를 통지받기 전까지 각각 주식소유, 합병등기, 영업양수계약의 이행행위 또는 주식인수행위를 하여서는 아니된다. <개정 2004. 12. 31., 2012. 3. 21.> ⑨ 제7조(企業結合의 제한)제1항에 규정된 기업결합을 하고자 하는 자는 제6항에 규정된 신고기간이전이라도 당해 행위가 경쟁을 실질적으로 제한하는 행위에 해당하는지 여부에 대하여 공정거래위원회에 심사를 요청할 수 있다. <개정 1999. 2. 5., 2001. 1. 16., 2004. 12. 31., 2012. 3. 21.> ⑩ 공정거래위원회는 제9항에 따라 심사를 요청받은 경우에는 30일이내에 그 심사결과를 요청한 자에게 통지하여야 한다. 다만, 공정거래위원회가 필요하다고 인정할 때에는 그 기간의 만료일 다음날부터 기산하여 90일의 범위안에서 그 기간을 연장할 수 있다. <개정 1999. 2. 5., 2001. 1. 16., 2004. 12. 31., 2012. 3. 21.> ⑪ 제1항의 규정에 의한 신고의무자가 2이상인 경우에는 공동으로 신고하여야 한다. 다만, 공정거래위원회가 대통령령이 정하는 바에 의하여 신고의무자가 소속된 기업집단에 속하는 회사중 하나의 회사를 기업결합신고대리인(이하 이 條에서 "代理人"이라 한다)으로 정하여 그 대리인이 신고한 경우에는 그러하지 아니하다. <개정 2012. 3. 21.> [전문개정 1996. 12. 30.] |

| 【독점규제 및 공정거래에 관한 법률 시행령】 |

|---|

|

제18조(기업결합의 신고등) ① 법 제12조제1항 각 호 외의 부분 전단에서 "자산총액 또는 매출액의 규모가 대통령령이 정하는 기준에 해당하는 회사"라 함은 자산총액 또는 매출액이 3천억원 이상인 회사를 말한다. <개정 2005. 3. 31., 2008. 6. 25., 2017. 9. 29.> ② 법 제12조제1항 각 호 외의 부분 전단에서 "자산총액 또는 매출액의 규모가 대통령령이 정하는 기준에 해당하는 다른 회사"라 함은 자산총액 또는 매출액이 300억원 이상인 회사를 말한다. <신설 2005. 3. 31., 2007. 11. 2., 2017. 9. 29.> ③ 제1항과 제2항에도 불구하고 법 제12조(기업결합의 신고)제1항에 따른 기업결합신고대상회사와 상대회사가 모두 외국회사(외국에 주된 사무소를 두고 있거나 외국 법률에 따라 설립된 회사를 말한다)이거나 기업결합신고대상회사가 국내회사이고 상대회사가 외국회사인 경우에는 제1항과 제2항의 요건을 충족함과 동시에 그 외국회사 각각의 국내 매출액이 300억원 이상인 경우에 한하여 법 제12조(기업결합의 신고)제1항에 따른 신고의 대상이 된다. 이 경우 국내 매출액의 산정에 필요한 사항은 공정거래위원회가 정하여 고시한다. <신설 2007. 11. 2., 2017. 9. 29.> ④ 법 제12조(기업결합의 신고)제1항의 규정에 의하여 신고를 하고자 하는 자는 공정거래위원회가 정하여 고시하는 바에 따라 신고의무자 및 상대방 회사의 명칭ㆍ매출액ㆍ자산총액ㆍ사업내용과 당해 기업결합의 내용 및 관련시장 현황 등을 기재한 신고서에 신고내용을 입증하는데 필요한 관련서류를 첨부하여 공정거래위원회에 제출하여야 한다. <개정 2001. 3. 27., 2007. 11. 2.> ⑤ 공정거래위원회는 제4항에 따라 제출된 신고서 또는 첨부서류가 미비된 경우에는 기간을 정하여 해당 서류의 보정을 명할 수 있다. 이 경우 보정에 소요되는 기간(보정명령서를 발송하는 날과 보정된 서류가 공정거래위원회에 도달하는 날을 포함한다)은 법 제12조제7항 및 제10항의 기간에 산입하지 아니한다. <개정 2001. 3. 27., 2005. 3. 31., 2007. 11. 2., 2012. 6. 19.> ⑥ 법 제12조(기업결합의 신고)제1항제1호에서 "100분의 20(주권상장법인의 경우에는 100분의 15)이상을 소유하게 되는 경우"라 함은 100분의 20(주권상장법인의 경우에는 100분의 15. 이하 이 항에서 같다)미만의 소유상태에서 100분의 20이상의 소유상태로 되는 경우를 말한다. <개정 2001. 3. 27., 2006. 4. 14., 2007. 11. 2., 2008. 7. 29.> ⑦ 법 제12조제1항제2호에서 "최다출자자가 되는 경우"라 함은 최다출자자가 아닌 상태에서 최다출자자가 되는 경우를 말한다. <신설 2005. 3. 31., 2007. 11. 2.> ⑧ 법 제12조(기업결합의 신고)제2항 본문 및 같은 조 제6항 본문 및 단서에서 "기업결합일"이라 함은 다음 각호의 날을 말한다. <개정 1999. 3. 31., 2001. 3. 27., 2005. 3. 31., 2007. 11. 2., 2009. 5. 13.> 1. 다른 회사의 주식을 소유하게 되거나 주식소유비율이 증가하는 경우에는 다음 각목의 날 가. 주식회사의 주식을 양수하는 경우에는 주권을 교부받은 날. 다만, 주권이 발행되어 있지 아니한 경우에는 주식대금을 지급한 날을 말하며, 주권을 교부받기 전 또는 주식대금의 전부를 지급하기 전에 합의ㆍ계약등에 의하여 의결권 기타 주식에 관한 권리가 실질적으로 이전되는 경우에는 당해권리가 이전되는 날을 말한다. 나. 주식회사의 신주를 유상취득하는 경우에는 주식대금의 납입기일의 다음 날 다. 주식회사외의 회사의 지분을 양수하는 경우에는 지분양수의 효력이 발생하는 날 라. 가목 내지 다목에 해당하지 아니하는 경우로서 감자 또는 주식의 소각 그 밖의사유로 주식소유비율이 증가하는 경우에는 주식소유비율의 증가가 확정되는 날 2. 임원겸임의 경우에는 임원이 겸임되는 회사의 주주총회 또는 사원총회에서 임원의 선임이 의결된 날 3. 영업양수의 경우에는 영업양수대금의 지불을 완료한 날. 다만, 계약체결일부터 90일을 경과하여 영업양수대금의 지불을 완료하는 경우에는 당해 90일이 경과한 날을 말한다. 4. 다른 회사와의 합병의 경우에는 합병등기일 5. 새로운 회사설립에 참여하는 경우에는 배정된 주식의 주식대금의 납입기일의 다음 날 ⑨ 법 제12조(기업결합의 신고)제6항 단서에서 "대통령령으로 정하는 경우"란 다른 회사의 주식을 소유하게 되거나 최다출자자가 되는 경우로서 다음 각 호의 어느 하나에 해당하는 경우를 말한다. <개정 2011. 12. 30.> 1. 「자본시장과 금융투자업에 관한 법률」 제9조(그 밖의 용어의 정의)제13항에 따른 증권시장에서 경쟁매매(매매 당사자 간의 계약이나 합의에 따라 수량, 가격 등을 결정하고, 그 매매의 결제를 증권시장을 통하여 하는 방법으로 주식을 취득하는 경우는 제외한다)를 통하여 주식을 취득하는 경우 2. 유상증자의 결과 실권주(失權株)의 발생으로 주식소유비율이 증가하는 경우 또는 자기의 의사와 무관하게 다른 회사의 이사회 또는 주주총회의 결정을 통하여 행하여지는 주식의 소각 또는 감자에 따라 주식소유비율이 증가하는 경우 등 공정거래위원회가 정하여 고시하는 경우 ⑩ 법 제12조제6항 단서에서 "대통령령이 정하는 날"이라 함은 다음 각호의 날을 말한다. <신설 2005. 3. 31., 2007. 11. 2., 2008. 6. 25., 2008. 7. 29., 2009. 5. 13., 2011. 12. 30., 2012. 6. 19.> 1. 다른 회사의 주식을 소유하게 되거나 최다출자자가 되는 경우에는 주식을 취득ㆍ소유하기로 계약ㆍ합의 등을 하거나 이사회 등을 통하여 결정된 날 2. 합병ㆍ영업양수가 있는 경우에는 합병계약을 체결한 날 또는 영업양수계약을 체결한 날 3. 새로운 회사설립에 참여하는 경우에는 회사설립의 참여에 대한 주주총회 또는 이에 갈음하는 이사회의 의결이 있는 날 ⑪ 법 제12조제6항 단서의 규정에 의한 신고를 한 대규모회사는 신고후 주식의 소유일, 합병의 등기일ㆍ영업의 양수일 또는 회사의 설립일까지 신고사항에 중요한 변경이 있는 경우에는 그 변경사항을 신고하여야 한다. <개정 1999. 3. 31., 2001. 3. 27., 2005. 3. 31., 2007. 11. 2., 2009. 5. 13.> ⑫ 삭제 <2012. 6. 19.> [전문개정 1997. 3. 31.] |

II. 합병 가액 및 그 산출근거

1. 합병의 합병가액ㆍ비율

| (단위 : 원) |

| 구분 | 합병회사 (주)엔에스 |

피합병회사 (주)원익피앤이 |

|---|---|---|

| 기준주가 | 8,702 | 21,327 |

| - 할인 또는 할증률 | - | - |

| 자산가치/수익가치 평균 | - | - |

| - 자산가치 | - | - |

| - 수익가치 | - | - |

| 합병가액(1주당) | 8,702 | 21,327 |

| 합병비율 | 1 | 2.4508392 |

| 상대가치 | - | - |

| 주1) 합병당사회사인 (주)엔에스와 (주)원익피앤이는 각각의 보통주가 코스닥시장에 상장되어 있으므로 「자본시장과 금융투자업에 관한 법률」시행령 제176조의5 제1항 제1호에 의거 보통주에 대한 기준주가를 합병가액으로 하여 합병비율을 산출하였으며, 이에 따라 자산가치 및 수익가치, 상대가치 등은 별도로 기재하지 않았습니다. |

| 주2) 합병신주 배정기준일(2022년 11월 07일) 기준 (주)원익피앤이의 주주명부에 등재되어 있는 주주들이 보유한 보통주식 1주(액면가액 500원) 당 (주)엔에스 보통주식(액면가액 500원) 2.4508392주를 교부할 예정입니다. |

2. 산출근거

본건 합병의 합병회사인 (주)엔에스와 피합병회사인 (주)원익피앤이의 경우, 각각의 보통주가 코스닥시장에 상장되어 있으므로 「자본시장과 금융투자업에 관한 법률」시행령 176조의5 제1항 제1호에 의거 보통주에 대한 기준시가를 합병가액으로 하여 합병비율을 산출하였습니다.

※ 관련법규

| 【자본시장과 금융투자업에 관한 법률 시행령】 |

|---|

|

제176조의5(합병의 요건ㆍ방법 등) ① 주권상장법인이 다른 법인과 합병하려는 경우에는 다음 각 호의 방법에 따라 산정한 합병가액에 따라야 한다. 이 경우 주권상장법인이 제1호 또는 제2호가목 본문에 따른 가격을 산정할 수 없는 경우에는 제2호나목에 따른 가격으로 하여야 한다. 1. 주권상장법인 간 합병의 경우에는 합병을 위한 이사회 결의일과 합병계약을 체결한 날 중 앞서는 날의 전일을 기산일로 한 다음 각 목의 종가(증권시장에서 성립된 최종가격을 말한다. 이하 이 항에서 같다)를 산술평균한 가액(이하 이 조에서 "기준시가"라 한다)을 기준으로 100분의 30(계열회사 간 합병의 경우에는 100분의 10)의 범위에서 할인 또는 할증한 가액. 이 경우 가목 및 나목의 평균종가는 종가를 거래량으로 가중산술평균하여 산정한다. 가. 최근 1개월간 평균종가. 다만, 산정대상기간 중에 배당락 또는 권리락이 있는 경우로서 배당락 또는 권리락이 있은 날부터 기산일까지의 기간이 7일 이상인 경우에는 그 기간의 평균종가로 한다. 나. 최근 1주일간 평균종가 다. 최근일의 종가 |

가. (주)엔에스 기명식 보통주식의 합병가액

기준주가 산정을 위해 2022년 08월 21일을 기산일로 하여 소급한 1개월 종가 및 거래량 현황은 다음과 같습니다.

코스닥시장 상장법인인 (주)엔에스의 보통주 기준시가는 '자본시장과 금융투자업에 관한 법률 시행령 제176조의5'에 따라 합병을 위한 이사회결의일(2022년 08월 22일)과 합병계약을 체결한 날(2022년 08월 22일) 중 앞서는 날의 전일(2022년 08월 21일)을 기산일로 하여, 최근 1개월간의 거래량 가중산술평균종가, 최근 1주일간의 거래량 가중산술평균종가, 최근일의 종가를 산술평균한 가액으로 산정하였습니다. 합병가액 산정 시, 산술평균가액에 할증 또는 할인을 적용하지 않았습니다.

| [합병가액의 산정(기산일 : 2022년 08월 21일)] |

| 구분 | 기간 | 금액(원) |

|---|---|---|

| 최근 1개월 가중산술평균종가(A) | 2022년 07월 22일부터 2022년 08월 21일까지 | 8,819 |

| 최근 1주일 가중산술평균종가(B) | 2022년 08월 15일부터 2022년 08월 21일까지 | 8,757 |

| 최근일 종가(C) | 2022년 08월 19일 | 8,530 |

| 산술평균가액[D=(A+B+C)/3] | - | 8,702 |

| 합병가액(할인 또는 할증 없음) | - | 8,702 |

기준주가 산정을 위해 2022년 08월 21일을 기산일로 하여 소급한 (주)엔에스의 보통주의 1개월 종가 및 거래량 현황은 다음과 같습니다.

| 일자 | 종가(원) | 거래량(주) | 종 가×거래량 |

|---|---|---|---|

| 2022-08-19 | 8,530 | 24,629 | 210,085,370 |

| 2022-08-18 | 8,740 | 32,544 | 284,434,560 |

| 2022-08-17 | 8,740 | 69,711 | 609,274,140 |

| 2022-08-16 | 8,900 | 51,730 | 460,397,000 |

| 2022-08-12 | 8,760 | 21,464 | 188,024,640 |

| 2022-08-11 | 8,740 | 60,456 | 528,385,440 |

| 2022-08-10 | 8,630 | 64,656 | 557,981,280 |

| 2022-08-09 | 9,070 | 45,858 | 415,932,060 |

| 2022-08-08 | 8,980 | 21,880 | 196,482,400 |

| 2022-08-05 | 8,950 | 25,805 | 230,954,750 |

| 2022-08-04 | 8,950 | 40,224 | 360,004,800 |

| 2022-08-03 | 8,840 | 28,016 | 247,661,440 |

| 2022-08-02 | 8,780 | 70,253 | 616,821,340 |

| 2022-08-01 | 8,810 | 36,518 | 321,723,580 |

| 2022-07-29 | 8,820 | 31,541 | 278,191,620 |

| 2022-07-28 | 8,820 | 34,834 | 307,235,880 |

| 2022-07-27 | 8,920 | 125,540 | 1,119,816,800 |

| 2022-07-26 | 8,930 | 54,829 | 489,622,970 |

| 2022-07-25 | 8,600 | 40,769 | 350,613,400 |

| 2022-07-22 | 8,760 | 36,813 | 322,481,880 |

| 1개월 가중산술평균종가(원) | 8,819 | ||

| 1주일 가중산술평균종가(원) | 8,757 | ||

| 최근일 종가(원) | 8,530 | ||

| 출처 : 한국거래소(http://www.krx.co.kr) |

나. (주)원익피앤이 기명식 보통주식의 합병가액