|

|

대표이사 등의 확인 |

반 기 보 고 서

(제 38 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 08 월 16 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에이치엘비 주식회사 |

| 대 표 이 사 : | 진 양 곤, 김 동 건 |

| 본 점 소 재 지 : | 울산광역시 울주군 온산읍 당월로 216-53 |

| (전 화)02-3453-4414 | |

| (홈페이지) http://www.hlbkorea.com | |

| 작 성 책 임 자 : | (직 책)경영전략팀장 (성 명)한 영 인 |

| (전 화)02-3453-4414 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

HLB와 Elevar와 Immunomic은 다양한 신약개발(항암제, 면역치료제 등) 및 임상시험의 경험을 보유하고 있는 글로벌 바이오 의약품 전문회사입니다.

동사의 HLB 헬스케어사업부는 체외진단의료기기 등을 제조, 판매하는 체외진단 의료기기 및 의약외품을 제조하는 사업부이며, HLB ENG사업부는 LifeBoat & Davit, 특수선박 및 GRP/ GRE PIPE를 제조, 판매합니다.

앞으로도 HLB는 지속적인 혁신과 끊임없는 도전을 통하여 인류의 건강과 보다 안전한 미래를 책임지고 이끌어 나갈 계획입니다.

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | 1 | 3 | 4 | - |

| 합계 | 6 | 1 | 3 | 4 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

* 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Hyundai Lifeboats Shanghai Co.,Ltd | 당기 중 지분 취득 |

| - | - | |

| 연결 제외 |

㈜에프에이 | 당기 중 흡수합병 후 소멸 |

| ㈜화진메디칼 | 당기 중 양도 | |

| ㈜화진메디스 | 당기 중 양도 |

(*) 2022년 4월 29일, 이사회의 결정으로 그룹내 의료기기 사업 전문성 강화를 목적으로 종속회사인 ㈜화진메디스와 ㈜화진메디칼의 각각의 지분 100%를 에이치엘비테라퓨틱스㈜에 33억에 양도하여 종속회사에서 제외되었습니다.

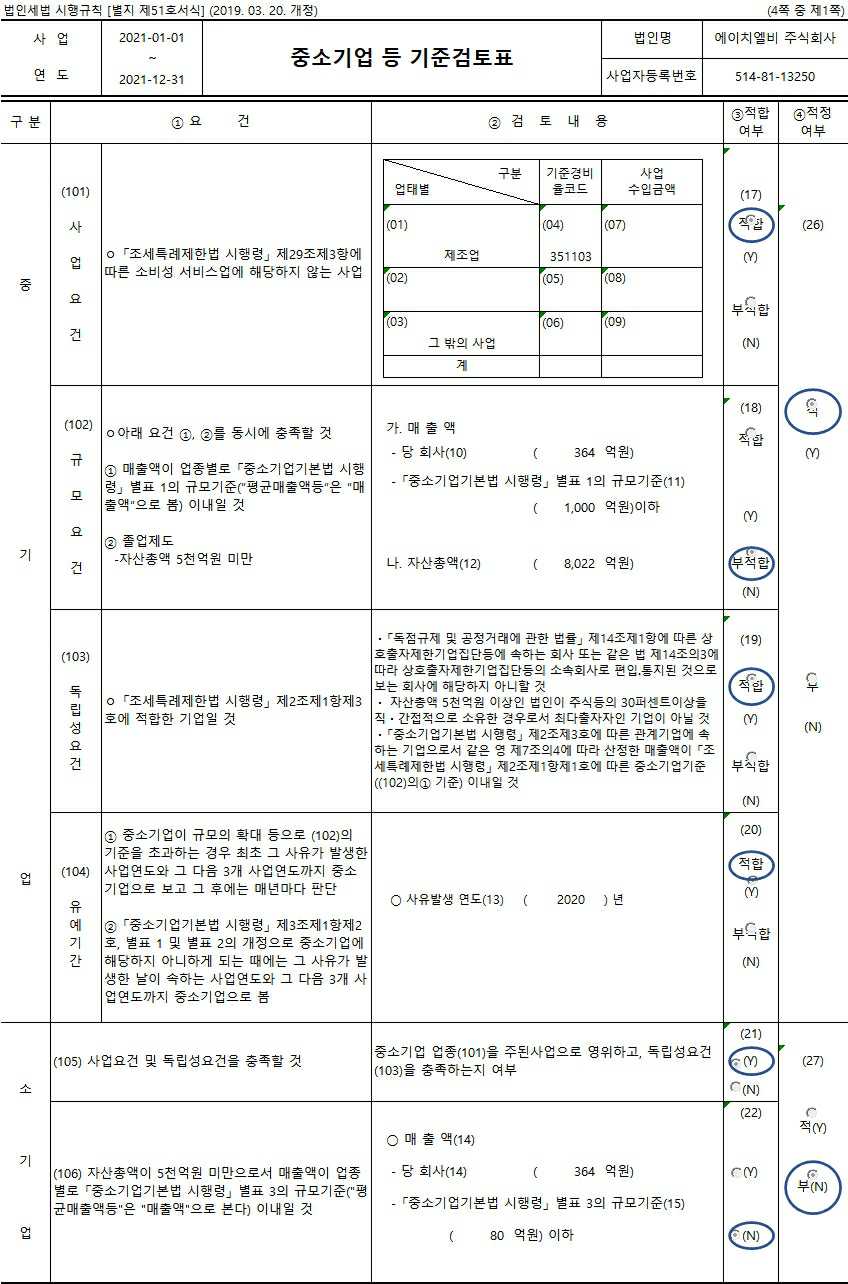

나. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

다. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 1996년 07월 27일 | 해당사항없음 | 해당사항없음 |

라. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "에이치엘비 주식회사"라고 표기합니다. 또한, 영문으로는 "HLB Co., LTD."라고 표기합니다.

마. 설립일자

당사는 1985년 10월 18일에 설립되었으며, 1996년 07월 27일자로 코스닥시장에 상장된 후 현재까지 상장을 유지하고 있습니다.

바. 본사의 주소, 전화번호, 홈페이지 주소

| 본사주소 | 울산광역시 울주군 온산읍 당월로 216-53 |

| 전화번호 | 02-3453-4414 |

| 홈페이지 | http://www.hlbkorea.com |

사. 주요사업의 내용

당사는 체외진단의료기기 등을 제조, 판매하는 체외진단 의료기기 및 의약외품을 제조와 합성수지선 건조업을 주요사업으로 영위하고 있으며, 체외진단 의료기기 및 의약외품, 구명정, GRP/GRE Pipe 등을 영업활동의 주요제품으로 하고 있습니다.

기타 주요사업에 대한 자세한 내용과 연결대상 종속회사가 영위하는 사업의 내용은

"Ⅱ.사업의 내용"을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

| 평가일 | 결산일 | 평가회사 (신용평가등급범위) |

신용등급 | 등급내용 |

| 2022-04-08 | 2021-12-31 | 한국기업데이터 (AAA ~ D) | B+ | 보통 |

| 2021-04-09 | 2020-12-31 | 한국기업데이터 (AAA ~ D) | B+ | 보통 |

| 2020-04-10 | 2019-12-31 | 한국기업데이터 (AAA ~ D) | B+ | 보통 |

2. 회사의 연혁

가. 주요연혁

(지배회사의 주요 연혁)

| 회사명 | 연월 | 회사의 연혁 |

| 에이치엘비㈜ | 1985. 10. | 국제스텐레스밸브공업㈜ 설립 |

| 1990. 03. | 국제정공㈜로 상호변경 | |

| 1994. 12. | ISO 9001 인증서 취득(94-292, Intertek) | |

| 1996. 07. | 코스닥 상장법인 등록 | |

| 1996. 08. | 일본 NKK 품질 인증서 취득(일본) | |

| 2000. 02. | 회사정리계획안 인가결정(대구지방법원) | |

| 2001. 01. | ISO 9001 인증서 재 취득(한국표준협회, QMS-0431) | |

| 2002. 03. | 회사정리계획 변경계획안 인가(대구지방법원) | |

| 2002. 05. | 정리절차 종결 | |

| 2005. 04. | 사명변경(국제정공㈜ → 라이프코드인터내셔날㈜) | |

| 2007. 12. | 사명변경(라이프코드인터내셔날㈜ → ㈜이노GDN) | |

| 2009. 03. | 사명변경(㈜이노지디엔 → 에이치엘비㈜) | |

| 2009. 12. | 에이치엘비㈜와 ㈜동아산전 합병완료 | |

| 2010. 10. | 자본감소 결정 | |

| 2011. 11. | 파주사옥 이전 | |

| 2012. 01. | 대표이사 변경(남상우 → 박정민) | |

| 2013. 01. | 에이치엘비㈜와 현대라이프보트㈜ 합병완료 | |

| 2015. 01. | 전기계장사업부 에이치엘비일렉㈜ 분할완료 | |

| 2017. 06. | 대표이사 변경(박정민 → 진양곤) | |

| 2019. 03. | 대표이사 변경(진양곤 → 각자 대표이사 김하용, 김성철) | |

| 2019. 06. | 대표이사 변경(각자 대표이사 김하용, 김성철 → 진양곤) | |

| 2019. 11. | 100% 자회사인 HLB USA, Inc. 가 LSK BioPartners, Inc. 를 삼각합병 | |

| 2020. 06. | Immunomic Therapeutics,Inc. 종속회사 편입 | |

| 2020. 09. | 리보세라닙 글로벌 특허권 권리 양수 계약 체결 | |

| 2021. 03. | 대표이사 변경(진양곤 → 각자 대표이사 진양곤, 김동건) | |

| 2021. 06. | 에이치엘비인베스트먼트㈜ 종속회사 편입 | |

| 2021. 10. | ㈜에프에이 종속회사 편입 | |

| 2022. 01. | ㈜에프에이 합병완료 | |

| 2022. 02 | Hyundai Lifeboats Shanghai Co.,Ltd 종속회사 편입 |

(주요 종속회사등의 주요 연혁)

| 회사명 | 연월 | 회사의 연혁 |

| LSK BioPartners, Inc. | 2005. 07. | Lifecord International USA, Inc. 설립 |

| 2007. 02. | 사명변경(Lifecord International USA, Inc. → LSK BioPartners, Inc.) | |

| 2007. 12. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 라이센스 취득계약 체결(중국을 제외한 세계판권 취득) | |

| 2009. 01. | 부광약품과 표적항암제 Rivoceranib(구, Apatinib Mesylate) 서브라이센스 부여계약 체결 (유럽, 일본, 한국에 대한 판권이전 계약) | |

| 2011. 11. | 미국 FDA로부터 미국/한국 다국가 임상 1상/임상 2상a 시험을 위한 IND 승인 | |

| 2012. 04. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 다국가 임상 1상 시작 | |

| 2014. 08. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 다국가 임상 1상 종료 및 2상a 시작 | |

| 2015. 08. | BTK 저해제 기술도입 | |

| 2015. 10. | 표적항암제Rivoceranib(구, Apatinib Mesylate) 다국가 임상 2상a 종료 | |

| 2016. 02. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 국내 식약처 희귀의약품 지정(위암) | |

| 2016. 07. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 글로벌 임상 3상을 위한 미국 FDA와의 End-of-Phase 2(EOP2)미팅 마무리 | |

| 2016. 11. | 사옥이전(Salt Lake City, Utah 84111, USA → South San Francisco, CA 94110, USA) | |

| 2017. 01. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 한국/일본 글로벌 임상 3상 시험계획 승인 | |

| 2017. 02. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 대만 글로벌 임상 3상 승인 | |

| 2017. 03. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 유럽 EC 희귀의약품 지정(위암) | |

| 2017. 05. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 미국 글로벌 임상 3상 개시방문 실시 | |

| 2017. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 미국 FDA 희귀의약품 지정(위암) | |

| 2017. 12. | 표적항암제 Rivoceranib(구, Apatinib Mesylate)와 면역항암제 Opdivo 병행임상시험 시작 | |

| 2018. 01. | 새로운 국제공식 명칭 "리보세라닙" 등록완료 (Apatinib Mesylate → Rivoceranib) | |

| 2018. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate)과 면역항암제 Keytruda 병행임상시험 시작 | |

| 2018. 10. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 위암 말기 치료제 임상 3상 환자등록 모집완료(총460명) | |

| 2019. 02. | 표적항암제 Rivoceranib 전체생존기간(OS) 분석에 필요한 환자수 충족으로 임상 3상 결과 통계 분석 진행 | |

| 2019. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 위암 말기 치료제 임상 3상 완료 | |

| 2019. 06. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 간암 글로벌 임상 3상 첫환자 등록 | |

| 2019. 08. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 위암 글로벌 임상 3상 데이터 확정과 분석에 따른 향후 방향성 및 일정 발표 | |

| 2019. 10. | 표적항암제 Rivoceranib 글로벌 임상 3상에 대한 미국 FDA와 Pre-NDA 미팅 | |

|

2019. 09. |

위암 글로벌 3상 임상(Angel Study) 유럽종양학회(ESMO)에서 Best of ESMO 선정 |

|

| 2019. 11. | HLB USA, Inc.와 삼각합병 완료 (피합병법인으로, 삼각합병 이후 소멸) | |

| Elevar Therapeutics, Inc. |

2019. 06. | HLB USA, Inc. 설립 (삼각합병 목적 설립법인) |

| 2019. 11. | LSK BioPartners, Inc.와 삼각합병 완료 | |

| 2019. 12. | 사명변경 (HLB USA, Inc. → Elevar Therapeutics, Inc.) | |

| 2020. 03. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 선양낭성암종 글로벌 임상 3상 첫환자 등록 | |

| 2020. 04. | 비베스토 (Vivesto, 舊 Oasmia)로부터 세포독성항암제 "Apealea"에 대한 일부 국가를 제외한 글로벌 권리 양수 | |

| 2020. 07. | Tanner社와 "Apealea"에 대한 NPP(Named Patient Program) 파트너십 체결 | |

| 2020. 10. | Taiba社와 "Apealea"에 대한 MENA지역 파트너십 체결 | |

| 2020. 12. | Inceptua社와 "Apealea"에 대한 EU 및 UK 지역 파트너십 체결 | |

| 2021. 02. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 미국 FDA 희귀의약품 지정(선양낭성암종) | |

| 2021. 11. | 표적항암제 Rivoceranib(구, Apatinib Mesylate) 미국 FDA 희귀의약품 지정(간암) | |

|

2022. 06. |

표적항암제 Rivoceranib(구, Apatinib Mesylate) 선양낭성암종 글로벌 임상 2상 결과 발표 (ASCO) |

|

| Immunomic Therapeutics, Inc. |

2006. 09. | Johns Hopkins Univ.와 LAMP 기술에 대한 전세계 독점 라이선스 권리 취득 |

| 2006. 10. | Geron Corp.에 Sub-Licensed 부여 | |

| 2006. 12. | Nature Tech.와 cross-license vaccine technologies 기술 공유 합의 | |

| 2009. 12. | AML 연구의 GRNVAC1 결과가 Phase I / II endpoint 충족결과 발표 | |

| 2010. 03. | 2010 Frost & Sullivan Award - 백신분야에서 올해의 생명공학혁신상 수상 | |

| 2011. 12. | 동물 제약 분야 및 다수의 백신 라이선스 적용을 위해 대규모 제약회사와 공동 연구 및 라이센스 계약 체결 | |

| 2012. 04. | FDA로부터 Jananese Red cedar immunotherapeutic vaccine 1상 임상 연구 승인 | |

| 2012. 09. | LAMP-vax IP “키메라 백신” 특허에 대한 EU 특허 승인. JRC-LAMP-vax의 임상 연구 1상 착수 | |

| 2012. 12. | LAMP-vax IP “키메라 백신” 특허 미국내 승인 | |

| 2013. 03. | JRC-LAMP-vax에 대한 IA 단계 실험 성공적 완료 | |

| 2014. 09. | 다양한 땅콩 알레르기에 대한 SBIR Grant 수상 | |

| 2015. 10. | Astellas Pharma.와 알레르기 예방 및 치료를 위한 LAMP-VAX Platform관련 글로벌 라이센스 계약 체결 | |

| 2017. 05. | Phase II Cancer Immunotherapy Technology의 독점 라이센스 발표 | |

| 2018. 06. | LAMP-vax 플랫폼을 UNITE(UNiversal Intracellular Targeted Expression 범용세포내 표적발현)로 변경 | |

| 2019. 03. | JRC2-LAMP-vax에 대해 Astellas 사로부터 5백만불의 Milestone 수령 | |

| 2020. 06. | 에이치엘비㈜의 종속회사로 편입 | |

| 2020. 11. | ITI-1000(교모세포종 치료를 위한 면역항암제) 생산을 위한 CoImmune사와 파트너십 체결 | |

| 2021. 04. | Lineage Cell Therapeutics 사와 면역항암제 라이선스 계약 체결 | |

| 2021. 12. | 일본 적삼나무(Japanese Red Cedar) 알레르기 백신의 개발 및 상용화를 위해 IDRI (Infectious Disease Research Institute)와 RNA 백신 플랫폼의 지적재산권에 대한 전세계 독점 라이선스 계약 체결 |

|

| 2022. 06. | Drew Pardoll 연구소(JHU)와 activin antibody 특허 자산(및 개선사항) 관련 라이선스 계약 체결 | |

| ㈜에프에이 |

2008. 05. |

㈜에프에이 설립 |

|

2008. 10. |

의약외품 제조업 취득(식품의약품안전처) |

|

|

2008. 12. |

벤처기업등록(기술보증기금) |

|

|

2009. 07. |

ISO 13485 인증 취득(ITC 인증원) |

|

|

2010. 01. |

KFDA 의료기기제조업 및 GMP 취득(식품의약품안전처) |

|

|

2010. 04. |

기업부설 연구소 인정서 획득(한국산업기술진흥협회) |

|

|

2012. 01. |

FA SWAB CE 마크 인증(MT promedt) |

|

|

2014. 07. |

ISO 13485 인증 취득(SGS) |

|

|

2014. 11. |

우수기술대상(세종특별자치시장) |

|

|

2014. 12. |

인재 육성형 중소기업 지정(중소기업청) |

|

|

2014. 12. |

응급 의료발전 공로상(국민안전처장관) |

|

|

2015. 06. |

ISO 14001 인증취득(KSA) |

|

|

2016. 01. |

USA FDA 등록(FA Alcohol Swab, FA EOL Swab, NO-sting Swab) |

|

|

2016. 06. |

세종시 면학산업단지 본사 이전[명학 산단서로 10-5] |

|

|

2017. 03. |

FA Alcohol Swab 의료기재 허가취득(대만위생복리부) |

|

|

2017. 10. |

화장품 제조업/ 제조판매업 허가 취득(식품의약품안전처) |

|

|

2017. 12. |

교육부장관 표창장 수상 |

|

|

2018. 03. |

동물용 의약품 제조업 허가 취득(농림축산 검역본부) |

|

|

2018. 04. |

ISO 22716 인증 취득(BV) |

|

|

2018. 06. |

세종특별자치시 스타기업 선정 |

|

|

2018. 12. |

세종시 사회 공헌부분 표창 수상 |

|

|

2019. 10. |

본사확장 (R&D Center 증설) |

|

|

2020. 06. |

체외진단 의료기기 제조업 허가 취득(식품의약품안전처) |

|

|

2020. 06. |

체외진단 의료기기(검체채취스왑/수송배지) FDA 등록 |

|

|

2020. 06. |

체외진단 의료기기 CE 등록 |

|

|

2020. 11. |

법무부장관 표창장 수상 |

|

|

2020. 12. |

국무총리 표창장 수상 |

|

|

2021. 07. |

글로벌 공급 업체상 수상[Abbott / 2020 GLOBAL PROCUREMENT SUPPLIER AWARD] |

|

|

2021. 10. |

산업통상부장관 표창장 수상 |

|

| 2021. 10. | 에이치엘비㈜의 종속회사로 편입 | |

| 2022. 01. | 에이치엘비㈜에 합병완료(피합병법인으로, 합병 이후 소멸) |

나. 회사의 본점소재지 및 그 변경

| 연월 | 변경내역 |

| 2005. 05. | 대구 동구 신천동 → 대구 북구 산격동 |

| 2008. 01. | 대구 북구 산격동 → 서울 강남구 논현동 |

| 2008. 12. | 서울 강남구 논현동 → 서울 구로구 구로동 |

| 2009. 03. | 서울 구로구 구로동 → 울산 울주군 온산읍 |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 03월 27일 | - | 대표이사 김성철 대표이사 김하용(*1) |

- | - |

| 2019년 06월 10일 | - | 대표이사 진양곤(*2) | - | - |

| 2020년 03월 30일 | 정기주총 | 사내이사 전복환 사내이사 도순기 사내이사 안기홍 사내이사 문정환 사내이사 Matthew Chang 사내이사 William G.Hearl 사외이사 심재철 |

사내이사 진양곤 사외이사 박진국 상근감사 김용웅 |

사외이사 김성제 |

| 2020년 03월 30일 | - | - | 대표이사 진양곤 | - |

| 2021년 03월 30일 | 정기주총 | 사내이사 김동건 | - | - |

| 2021년 03월 30일 | - | 대표이사 김동건(*3) | - | - |

| 2022년 03월 30일 | 정기주총 | 사내이사 황제이정환 | 사외이사 최규준 | - |

※ 당사의 대표이사는 이사회를 통하여 선임 또는 해임합니다.

(*1) 2019년 3월 27일, 대표이사 진양곤은 일신상의 사유로 사임하였으며, 동일 개최한 이사회에서 사내이사 김성철, 김하용을 각자대표로 신규선임하였습니다.

(*2) 2019년 6월 10일, 각자 대표이사 김성철, 김하용은 일신상의 사유로 사임하였으며, 동일 개최한 이사회에서 사내이사 진양곤을 대표이사로 신규선임하였습니다.

(*3) 2021년 3월 30일, 이사회에서 사내이사 김동건을 각자대표로 신규선임하였습니다.

라. 회사가 합병등을 한 경우 그 내용

| 연월 | 내용 |

| 2013. 01. | 현대라이프보트㈜와 합병완료 |

| 2015. 01. | 전기계장사업부문 에이치엘비일렉㈜ 분할완료 |

| 2015. 02. | LSK BioPartners, Inc. 자산(주식)양수완료 |

| 2018. 03. | 라이프리버㈜ 자산(주식)양도완료 |

| 2019. 11. | LSK BioPartners, Inc.와 삼각합병 완료 |

| 2022. 01. | ㈜에프에이와 합병완료 |

마. 회사의 업종 또는 주된 사업의 변화

- 2018년 02월, 의료기기사업부를 신설하여 의료기기 유통업을 신규사업으로 추가하였습니다.

- 2020년 12월말, 의료기기사업부 폐지로 당사에서의 의료기기 유통업은 중단되었습니다

- 2022년 1월, HLB헬스케어 사업부를 신설하여 체외진단의료기기 등을 제조, 판매하는 체외진단 의료기기 및 의약외품 제조 사업을 추가하였습니다.

바. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 2020년 1월, 당사는 신규 Pipeline 확보를 위해 미국 면역치료플랫폼 바이오의약품연구개발기업인 Immunomic Therapeutics, Inc.("ITI")의 지분 2백만주를 미화 1천만불에 최초 취득하였고, 2020년 4월 지분 6백만주를 미화 3천만불, 2020년 12월 지분3,285,646주를 미화 약1.6천만불에 추가 취득하였습니다. 당사는 ITI의 Pipeline을통하여 기존 Pipeline인 Rivoceranib 성분 항암 신약 외에 각종 종양 및 알레르기에 대한 면역치료제 사업에 진출할 계획입니다.

- 2020년 3월, Elevar는 스웨덴 바이오기업 비베스토(Vivesto, 舊 Oasmia)로부터 세포독성항암제인 파클리탁셀(Paclitaxel) 성분의 3세대 개량신약 항암제 "아필리아(Apealea)"에 대한 러시아, 북유럽과 동유럽 일부 국가를 제외한 글로벌 권리를 양수하였습니다. 아필리아는 2020년 1월 유럽에서 난소암 치료제로 공식 시판허가를 받은 약물로, 최근 유럽 다수 국가에 보험 급여 산정 절차가 진행되고 있으나, 2019년부터 발생된 코로나의 영향으로 전체적인 일정이 지연되고 있는 상황입니다. 각 대륙의 개별국 승인 이후 첫 판매 개시는 2022년 하반기로 예상됩니다.

- 2020년 9월, Advenchen Laboratories Nanjing, Ltd.과 SFFT Developing Co, Ltd.와 자산양수도계약을 체결하고 양도인이 보유하고 있는 YN968D1(글로벌은 리보세라닙(Rivoceranib), 중국은 아파티닙(Apatinib)으로 명명)의 글로벌 특허권을 거래금액 4,200만불에 양수하기로 하였습니다. 해당 양수대금은 2020년 12월 4일에 지급하였습니다. 본 자산양수도로 리보세라닙의 글로벌 로열티 수령을 통한 장기적이고 안정적인 캐시플로우 및 영업이익을 확보하고, 항서제약과의 긴밀한 협력관계를 통하여 현재 진행중인 NDA와 리보세라닙의 추가 적응증 임상시험에 속도가 날 것으로 전망합니다.

- 2020년 12월, 리보세라닙 양도인인 Advenchen Laboratories Nanjing, Ltd.와 SFFT Developing Co., Ltd.는 당사의 제3자배정 유상증자에 참여, 당사 주식 295,950주를 취득하였습니다.

- 2021년 2월, 이사회 결의를 통하여 52,972,429주(보통주 52,968,898주, 우선주 3,531주)를 발행하는 무상증자를 결정하였으며, 2021년 4월 무상증자 신주를 상장하였습니다.

- 2021년 3월, 기업가치 극대화를 위해 미국 CAR-T(키메라 항원 수용체 T세포) 치료제 개발사인 "Verismo Therapeutics,Inc."의 보통주 1,912,777주를 5백만불에 취득하기로 결정하였으며, 2021년 4월 지분을 취득하였습니다.

- 2021년 5월, 바이오와 헬스케어 등의 분야의 신기술사업자에 대한 투자 및 융자 등신기술사업 금융업을 통한 기업가치 극대화를 위해 에이치엘비인베스트먼트㈜의 보통주 600,000주를 30억원에 취득하였으며, 2021년 11월, 보통주 1,400,000주를 70억원에 추가 취득하였습니다.

- 2021년 10월, 안정적인 재무수익 창출 및 향후 예정된 바이오 사업과의 시너지 극대화를 위해 ㈜에프에이의 최대주주 등으로부터 보통주 28,000주를 101,920백만원(현금 44,920백만원, 제34회차 신주인수권부사채 57,000백만원)에 취득하였습니다.

- 2021년 12월, 신규사업 진출 및 기존사업과의 시너지 극대화를 위해 ㈜노터스 최대주주 등으로부터 2022년 3월 30일에 보통주 1,405,648주를 약 562억원(현금 약310억원, 신주인수권부사채 252억원)에 취득하는 주식매매계약을 체결하였습니다.

- 2022년 1월, 2022년 1월 1일을 합병기일로 하여 100% 종속기업인 ㈜에프에이를 1:0의 합병비율로 흡수합병하였습니다.

- 2022년 2월, 이사회 결정으로 리보세라닙 중국 로열티 수령 및 향후 중국사업진출을 위해 약 1.1백만불을 지급하여 "Hyundai Lifeboats Shanghai Co.,Ltd" 의 지분 100%를 취득하였습니다.

- 2022년 4월, 이사회의 결정으로 그룹내 의료기기 사업 전문성 강화를 목적으로 종속회사인 ㈜화진메디스와 ㈜화진메디칼의 각각의 지분 100%를 에이치엘비테라퓨틱스㈜에 33억원에 양도하였습니다.

3. 자본금 변동사항

자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 당반기말 | 37기 (2021년말) |

36기 (2020년말) |

35기 (2019년말) |

34기 (2018년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 106,882,745 | 106,610,064 | 52,979,436 | 42,738,918 | 39,171,492 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 53,441,373 | 53,305,032 | 26,489,718 | 21,369,459 | 19,585,746 | |

| 우선주 | 발행주식총수 | 7,188 | 7,188 | 3,657 | 3,333 | 3,333 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 3,594 | 3,594 | 1,829 | 1,667 | 1,667 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 53,444,967 | 53,308,626 | 26,491,547 | 21,371,126 | 19,587,413 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 400,000,000 | 100,000,000 | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 270,698,559 | 4,193,303 | 274,891,862 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 163,815,814 | 4,186,115 | 168,001,929 | - | |

| 1. 감자 | 163,815,814 | 3,996,667 | 167,812,481 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 189,448 | 189,448 | 보통주 전환 | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 106,882,745 | 7,188 | 106,889,933 | - | |

| Ⅴ. 자기주식수 | 133,874 | 126 | 134,000 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 106,748,871 | 7,062 | 106,755,933 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 133,874 | - | - | - | 133,874 | - | ||

| 우선주 | 126 | - | - | - | 126 | - | |||

| 총 계(a+b+c) | 보통주 | 133,874 | - | - | - | 133,874 | - | ||

| 우선주 | 126 | - | - | - | 126 | - | |||

다. 종류주식(명칭) 발행현황

- 우선주 발행현황

| (단위 : 원) |

| 발행일자 | 2020년 06월 08일 | |||

| 주당 발행가액(액면가액) | - | 500 | ||

| 발행총액(발행주식수) | - | 324 | ||

| 현재 잔액(현재 주식수) | 1,933,140 | 3,657 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 종류주식에 대해서는 액면금액을 기준으로 년1%이상에서 발행시에 이사회에서 정한 우선비율에 따른 금액을 현금으로 우선배당한다. | ||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권 없음(무의결권) | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- 현재잔액은 무상증자로 인해 변동이 없습니다. - 현재주식수는 무상증자로 인하여 증가된 수량이 반영된 주식수 입니다.. |

|||

| (단위 : 원) |

| 발행일자 | 2021년 03월 16일 | |||

| 주당 발행가액(액면가액) | - | 500 | ||

| 발행총액(발행주식수) | - | 3,531 | ||

| 현재 잔액(현재 주식수) | 1,933,140 | 7,188 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 종류주식에 대해서는 액면금액을 기준으로 년1%이상에서 발행시에 이사회에서 정한 우선비율에 따른 금액을 현금으로 우선배당한다. | ||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권 없음(무의결권) | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- 현재잔액은 무상증자로 인해 변동이 없습니다. - 현재주식수는 무상증자로 인하여 증가된 수량이 반영된 주식수 입니다. |

|||

5. 정관에 관한 사항

당사의 최근 정관 개정일은 2020년 3월 30일입니다.

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 30일 | 제35기 정기주주총회 | 제2조 (목적) 목적사업 추가 제33조 (이사의 수) 이사의 수 개정 제40조 (이사회 구성) 일부조항 삭제 제40조의 1 (이사회의 의장) 신설 제40조의 2 (이사회의 소집) 신설 |

사업영역확대, 이사회 의장 제도도입을 위한 근거마련 |

| 2019년 03월 27일 | 제34기 정기주주총회 | 제8조 (주식의 발행과 종류) 일부조항 삭제 제8조의 2 (주식등의 전자등록) 신설 제10조 (신주인수권) 일부조항 개정 제11조 (일반공모증자등) 일부조항 개정 제12조 (주식매수선택권) 일부조항 개정 제14조 (주식의 소각) 일부조항 삭제 제15조 (명의개서대리인) 일부조항 개정 제16조 (주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 삭제 및 문구정비 제17조 (주주명부의 폐쇄 및 기준일) 개정 및 문구정비 제18조 (전환사채의 발행) 발행한도 증액 제19조 (신주인수권부사채의 발행) 발행한도 증액 제20조 (사채발행에 관한 준용규정) 조문정비 제22조 (소집권자) 조문정비 제25조 (의장) 조문정비 제48조 (감사의 임기와 보선) 조문정비 제49조 (감사의 직무와 의무) 조문정비 제51조 (감사의 보수와 퇴직금) 조문정비 제54조 (외부감사인의 선임) 조문정비 |

전자증권제도 도입(2019년 9월 16일 시행)과 외부감사 법 개정에 따른 내용변경 및 조문정비 |

II. 사업의 내용

1. (제조서비스업)사업의 개요

연결회사는 선박, 바이오, 헬스케어 사업부문의 총 3개 사업부 체제로 운영되고 있습니다.

각 사업부문별 주요 제품은 다음과 같습니다.

|

사업부문 |

주요제품 |

|

선박 |

구명정, DAVIT, PIPE, 특수선 등 |

|

바이오 |

리보세라닙 등 항암신약개발 |

|

헬스케어 |

체외진단 의료기기, 일회용 주사기 등 |

(1) 선박사업

선박사업은 조선기자재 및 특수선박, Ballast 라인 및 Sox Scrubber용 GRP파이프를전문으로 하고 있으며 구명정, 어업지도선, 순찰선, 고속단정 등 설계 및 건조기술을 보유하고 있으며 전세계 대형조선소를 주요고객으로 두고 있습니다. 조선경기 악화로 인하여 매출은 전년동기대비 약 24% 감소한 연간 매출 약 90억원입니다. 향후에는 전기 및 수소 등의 친환경에너지 추진선박과 보다 안전한 선박을 개발하여 성장기반을 마련하겠습니다.

(2) 헬스케어 사업

최근 Covid-19 변이바이러스인 오미크론의 확산 영향으로 체외진단도구 수요가 급 증하여 매출은 전년동기대비 약 154% 성장한 연간 매출 1,074억원을 달성하였습니다. 엔데믹 후에도 견조한 성장이 계속될 것으로 예상되는 가운데 성장 가속도를 높이기 위하여 나노 소자를 활용한 첨단 진단기술연구소를 설립하여 자체 면역 진단용 키트도 개발할 계획입니다.

2. (제조서비스업)주요 제품 및 서비스

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 천원) |

| 구 분 | 주요 재화 및 용역 | 매출액 | 비율(%) |

|---|---|---|---|

| 제품매출 | 구명정 외 | 3,559,403 | 2.89 |

| GRP/GRE PIPE | 2,815,743 | 2.28 | |

| 체외진단 의료기기 외 | 102,434,953 | 83.07 | |

| 주사기 외 | 2,198,183 | 1.78 | |

| 수수료매출 | 리보세라닙 중국 로열티 | 3,908,031 | 3.17 |

| 상품매출 | DAVIT | 2,124,031 | 1.72 |

| 기타 의약외품 | 5,276,483 | 4.28 | |

| 기타매출 | 기타 서비스 | 987,890 | 0.80 |

| 합 계 | 123,304,717 | 100.00 | |

※ 주요제품의 종류 및 사용 용도

| 종류 | 특징 | 사용용도 | |

|

체외진단 의료기기 |

검체 채취용 도구 |

비강/비인두, 구강/구인두 면봉(swab) - Virus, Chlamydia, Mycoplasma, & Ureaplasma 등을 포함한 임상 시료를채취하여 - 짧은 시간 내에 채취 부위에서 많은 양의 샘플 채취가 가능함 - USA FDA 등록 및 유럽 CE멸균 인증취득 완료 |

질병 및 감염병 검사를 |

|

검체 수송용 배지 |

- Virus, Chlamydia, Mycoplasma, & Ureaplasma 등을 포함한 임상 시료를 채취하여 채취 - 바이러스 및 미생물 등이 최고 30℃의 조건에서 5일 이상 생존할 수 있도록 설계된 제품 |

질병 및 감염병 검사를 위한 검체 이송용 |

|

| 의약외품 | 알콜스왑 |

- 알콜(에탄올/이소프로필) 액이 침지되어 있는 1회용 부직포 제품 - 피부 및 창상 부위의 소독 및 의료 용구의 소독을 위한 제품 |

창상 및 소독이 필요한 부위의 피부 소독용 |

| 손소독용 제품 |

에탄올(70% 함유) 베이스 투명 겔(gel), 액상(liquid), 티슈(wipes) 제품으로 손, 피부 등의 |

질병 및 감염병 예방을 위한 손 등의 피부 소독용 |

|

| 구명정 | 일반형 | 가장 대표적인 구명정으로 데빗에 의해 진수할 수 있으며, SOLAS규정을 모두 만족하게 만들어졌으며, 위기발생시 신속한 탈출이 가능한 구조로 25인승부터 100인승까지 19개 모델을 보유하고 있어 선박의 규모에 따라 선택적용 가능 |

인명구조 |

| 자유낙하식 | 선박의 선미에 탑재되어 자유낙하 방식으로 진수되는 구명정으로 2007년 5월 이후부터 건조되는 모든 Bulk Carrier선박에 설치가 의무화 되어 있으며, 일반형 구명정의 진수 시 Davit Winch를 이용하는 방식 때문에 비상탈출 시간이 많이 소요되는 점과 본선의 양쪽에 각 한대씩 설치되는 방식으로 인해 Deck House의 공간을 적절히 활용할 수 없는 점으로 인해 최근 자유낙하식 구명정을 선호하는 추세임 |

||

| 구조정 | 선박의 선미에 장착하여 모선의 응급상황시 구조임무에 사용되는 보트로 보트 자유낙하식 구명정과 레스큐보트가 각 하나씩 한세트로 선박에 설치 |

||

| 특수선 | 관공선 | 대형선박, 어업지도선, 해경경비정 등 선미데크에 설치되어 작업 및 신속한 인명구조활동 및 불법어업단속 등에 사용 |

인명구조 및 불법어업 단속 |

| 도선선 | 선박이 입출항하는 항만에서 도선사들이 선박을 탑승 및 하선을 위해 사용됨으로 이동시 실내 편의성, 속도, 선박 탑승시 안전성이 많이 요구되어짐 |

도선사 선박 승,하선용 | |

| 유도선 | 유선은 일반적으로 유람선을 의미하며 도선은 강과 바다가 접하는 하구 또는 만의 형태를 갖춘 곳으로 양 해안을 오가는 선박이며 선령 교체시기에 따라 비정기적으로 발주되는 선박임 |

여객선, 유람선, 도선 | |

| GRP/GRE PIPE | 유리섬유로 강화된 플라스틱이라는 의미의 것으로 통상 강화플라스틱이라 하며, 철근과 콘크리트가 복합되어 좋은 강도를 얻는 것과 같이 내수,내약, 내열성이 좋은 수지를 혼합하여 사용되어 내구성, 강도, 내부식성의이점을 모두 가짐 |

밸러스트 라인, 해수관,소화배관, 냉각수관, 상하수도관 등 |

|

| DAVIT | 선외 물체를 올리고 내릴 때 그 물체가 선체에 부딪치는 일없이 작업하기 편리하게 회전할 수 있게 되어 있음 |

선외 물체를 올리고 내리기 위한 기둥 |

|

| 선박 검사/수리 | 국제해사기구 IMO MSC 402(96) 규정에 의거 본선 인도가 완료된 모든 구명정과 그 진수장치의 정기검사 시행 및 수리 |

검사/ 수리 | |

| 선박 Spare parts | 운항 중인 선박의 구명정 및 진수장치에 대한 부품공급 및 교체서비스 | 부품 교체 | |

| 주사기 | 일회용주사기 |

주사기는 인체 주사액 주입 시 사용되는 의료기기이며 일회용 주사기와 멸균주사침을 |

안전용 |

| 멤브레인 필터주사기 |

멤브레인 필터주사기 제품은 의약품주입여과기와 주사기로 구성된 의료기기로써, 혼합 사용목적 : 혼합 액상의 약물 등을 주입할 때 오염 물질을 걸러내는 기능 |

약물주입, 앰플의 유리 조각 제거, 바이알의 고무파편 제거, 기타 불순물 제거 |

|

3. (제조서비스업)원재료 및 생산설비

가. 주요 원재료에 관한 사항

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 천원) |

| 주요매입처 | 매입액 | 비율(%) | 특수관계여부 | 독과점정도 | 비고 |

| 에프씨 | 12,877,575 | 31.94 | - | - | - |

| (주)에프바이오 | 6,129,606 | 15.20 | - | - | - |

| 주식회사 일신화이바 | 5,542,350 | 13.75 | - | - | - |

| 주식회사 케이에스지 | 4,797,186 | 11.90 | - | - | - |

| Qingzhou Bright Package Printi | 1,036,208 | 2.57 | - | - | - |

| 기타 | 9,932,209 | 24.64 | - | - | - |

| 합 계 | 40,315,134 | 100.00 | - | - | - |

나. 생산 설비에 관한 사항

(1) 생산능력 및 산출 근거

[HLB 헬스케어사업부]

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 백만개) |

| 사업부문 | 품목 | 소재지 | 구분 | 제38기 당반기 | 제37기 | 제36기 |

| 의료용품 | 면봉 알콜스왑 |

세종 | 생산능력 |

1,453 |

1,602 | 797 |

| 생산실적 |

1,046 |

902 | 258 | |||

| 평균가동률 |

72% |

56% | 32% |

|

(*) 생산능력 산출근거 - 검체도구 : 조업시간 ÷ Cycle Time × 단위 생산수량(Cycle) X 생산 가능일 X 생산 설비(대) - 알콜스왑 : 생산 설비(대) X 시간당 Capa X 일 조업시간 X 생산 가능일 |

[HLB ENG사업부- 선박사업부]

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 대) |

| 사업부문 | 품목 | 소재지 | 구분 | 제38기 당반기 | 제37기 | 제36기 |

| 선박 | 구명정 | 울산 | 생산능력 | 110 | 231 | 231 |

| 생산실적 | 112 | 231 | 196 | |||

| 평균가동률 | 101% | 100% | 85% |

| (*) 생산능력 산출근거 : 구명정 조립 인당생산성(Capa) 이 1.63으로 이를 기준으로 월평균 인원 X 인당생산성 |

| (기준일 : | 2022년 06월 30일 | ) | (단위 : TON) |

| 사업부문 | 품목 | 소재지 | 구분 | 제38기 당반기 | 제37기 | 제36기 |

| 선박 | 특수선 | 울산 | 생산능력 | 113,580 | 227,160 | 227,160 |

| 생산실적 | 56,790 | 204,444 | 227,160 | |||

| 평균가동률 | 50% | 90% | 100% |

| (*) 생산능력 산출근거 : 1,500평 기준 - 특수선동 사용 면적(m2) 기준으로 제작총톤수/면적 지수 45.432를 기준으로 생산 제작 총 톤수를 곱하여 산출함. |

[HLB ENG사업부- 파이프사업부]

| (기준일 : | 2022년 06월 30일 | ) | (단위 : LOT) |

| 사업부문 | 품목 | 소재지 | 구분 | 제38기 당반기 | 제37기 | 제36기 |

| 파이프 | PIPE | 울산 | 생산능력 | 120 | 240 | 240 |

| 생산실적 | 110 | 140 | 199 | |||

| 평균가동률 | 92% | 58% | 83% |

| (*) 생산능력 산출근거 : 와인딩 장비 1대당 직관 월 1,600m 생산 가능 / 최대 생산 가능 Capa 는 와인딩 장비 2대 가동으로 3,200m 생산 가능 / 현재 1 Lot당 80m 소요 |

[화진메디칼/화진메디스]

| (기준일 : | 2022년 04월 30일 | ) | (단위 : 백만개) |

| 사업부문 | 품목 | 소재지 | 구분 | 제38기 당반기 | 제37기 | 제36기 |

| 의료기기 | 주사기 | 천안 | 생산능력 | 127 | 254 | 254 |

| 생산실적 | 80 | 148 | 145 | |||

| 평균가동률 | 63% | 58% | 57% |

| (*) 생산능력 산출근거 : 년 생산 실적 / 년 생산능력 254백만개 (*) 2022년 4월, ㈜화진메디스와 ㈜화진메디칼의 각각의 지분 100%를 에이치엘비테라퓨틱스㈜에 33억에 양도결정하여 4월 기준으로 작성하였습니다. |

(2) 생산설비 등의 현황

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 천원) |

| 구 분 | 기 초 | 취 득 | 처 분 | 감가상각비 | 환율변동효과 | 연결범위변동 | 기 말 |

|---|---|---|---|---|---|---|---|

| 토 지 | 6,477,381 | - | - | - | - | (697,293) | 5,780,088 |

| 건 물 | 10,570,043 | - | - | (164,554) | - | (884,543) | 9,520,946 |

| 구축물 | 230,061 | 10,000 | - | (14,649) | - | (95,676) | 129,736 |

| 기계장치 | 4,437,755 | 370,400 | (629,578) | (433,975) | - | (135,152) | 3,609,450 |

| 차량운반구 | 154,978 | 82,549 | - | (34,054) | - | (30,306) | 173,167 |

| 공기구비품 | 1,788,015 | 251,500 | (56,303) | (342,337) | 68,463 | (234,813) | 1,474,525 |

| 시설장치 | 42,661 | 64,000 | - | (50,123) | - | 64,411 | 120,949 |

| 사용권자산 | 9,470,200 | 3,406,680 | (22,737) | (1,121,959) | 890,240 | (55,580) | 12,566,844 |

| 임차자산개량권 | 167,885 | - | - | (27,099) | 5,444 | - | 146,230 |

| 건설중인자산 | 8,119,535 | 216,080 | - | - | 217 | - | 8,335,832 |

| 합 계 | 41,458,514 | 4,401,209 | (708,618) | (2,188,750) | 964,364 | (2,068,952) | 41,857,767 |

(3) 설비의 신설ㆍ매입 계획 등

- 해당사항 없습니다.

4. (제조서비스업)매출 및 수주상황

가. 매출현황

| (단위 : 천원) |

| 구 분 | 매출유형 | 제38기 당반기 | 제37기 | 제36기 |

| HLB ENG사업 부문 (구. 복합소재사업본부 부문) |

제품매출(내수) | 3,027,850 | 11,208,726 | 16,975,864 |

| 제품매출(수출) | 5,938,533 | 13,634,390 | 19,424,605 | |

| 기타매출 | - | 929,983 | 5,915,966 | |

| 소 계 | 8,966,383 | 25,773,100 | 42,316,435 | |

| 바이오 의료기기사업 부문 | 제품매출(내수) | 84,341,572 | 29,427,975 | 7,171,955 |

| 제품매출(수출) | 25,568,048 | 247,420 | 395,003 | |

| 수수료매출 | 3,908,031 | 10,362,193 | 5,855,924 | |

| 기타매출 | 520,684 | 4,015,304 | 438,084 | |

| 소 계 | 114,338,334 | 44,052,892 | 13,860,966 | |

| 합 계 | 제품매출(내수) | 87,369,422 | 40,636,701 | 24,147,818 |

| 제품매출(수출) | 31,506,581 | 13,881,810 | 19,819,608 | |

| 수수료매출 | 3,908,031 | 10,362,193 | 5,855,924 | |

| 기타매출 | 520,684 | 4,945,287 | 6,354,050 | |

| 합 계 | 123,304,717 | 69,825,991 | 56,177,401 |

나. 판매경로 및 판매방법 등

(1) 판매조직

① 영업본부 - 영업 담당

② 기술영업팀 - 영업 및 납품 담당

(2) 판매경로

① 구명정 & DAVIT

- 조선소 입찰을 통한 직접매매 계약형태

② GRP/GRE Pipe

- 조선소 직접매매 계약형태, 납품불

③ 특수선

- 조달청/조선소 입찰을 통한 직접매매 계약 형태

- 개인 수요자 발굴하여 개별 계약 형태

④ 의료기기(주사기)

- 판매대리점을 통한 간접매매 공급 계약형태

⑤ 체외진단 의료기기 및 의약외품

- 주요 고객사 직접판매 및 대리점 판매 방식 병행

- 기관등 입찰을 통한 직접 매매 계약형태

(3) 판매방법 및 조건

① 구명정 & DAVIT, GRP/GRE Pipe, 특수선

- 판매방법 : 개별 주문 생산, 제품공급계약에 의거 현금, 외상, 위탁판매

- 조 건 : 연불, 기성불, 납품불

② 제약, 바이오

동사가 보유한 리보세라닙의 글로벌 권리에 의거해 매년 중국 헝루이제약의 리보세라닙(중국명: 아파티닙)의 매출의 일정 비율을 로열티로 수령해 매출로 인식합니다. 2021년부터 중국 내 적응증 확대(간세포암 2차 치료제)로 로열티 수령액이 증가할 것으로 예상됩니다. 그리고, 엘레바에서 진행 중인 위암 3,4차 치료제(글로벌 임상 3상 종료), 간암 1차 치료제로 글로벌 3상(환자 모집 완료), 선양낭성암 임상 2상 (환자모집 완료) 등 다양한 임상시험이 진행 중입니다. 신약승인이 이루어질 경우를 대비해 대륙별 판매 전략 수립을 전개 중입니다. 리보세라닙의 판매로 인한 매출 발생 시,당사는 로열티 수익을 기대할 수 있습니다.

③ 의료기기(주사기)

- 판매방법: 각 병원 및 도,소매업체 주문량을 대리점을 통해 판매

- 판매조건: 판매 후 2개월 외상거래(현금 및 어음)

④ 체외진단 의료기기 및 의약외품

- 판매방법 : 제품공급계약 및 고객발주서에 의거한 현금, 외상, 위탁 판매

- 판매조건 : 제품공급계약서 및 고객발주서에 의거한 납품 및 대금 결제방식

(4) 판매전략

① 구명정 & DAVIT, GRP/GRE Pipe

- 조선소 요구에 따른 조선소별 차별대응

- 각종 홍보활동을 통한 대선주 판촉활동 강화

- 까다롭고 다양한 선주/조선소 요구에 대한 적극적인 대응

- 경쟁사와의 기술력, 서비스의 차별화

② 특수선

- 조달청 입찰 모니터링 및 입찰 참여

- 관공선 수요 사전 예측 후 요구선박의 기술 자문 및 영업활동

- 개인 수요자 발굴위한 프로그램 운영 준비

- 경쟁사와의 우수한 생산설비, 기술력 차별화 및 홍보

③ 의료기기(주사기)

- 가격 및 품질경쟁력

- 다수의 대형병원과의 안정적 거래

- 시장에 맞는 맞춤형 주사기 개발

- 다양한 국가의 유통채널 발굴

④ 체외진단 의료기기 및 의약외품

- 유수의 국내 및 글로벌 기업과의 지속적인 제품 및 서비스 품질에 대한 신뢰

유지를 통한 영업력 강화

- 서울대병원, 삼성서울병원 등 대표적인 대형 대학병원 및 종합병원 납품을 통한

안정적인 매출 확보

- 기관 등 입찰 모니터링 및 국내,외 입찰 참여를 통한 시장 확대

- 병원, 대학연구실, 표준검사실, 의사연구실, 연구기관, 거점병원, 검사기관 등의

신규 시장 발굴 및 확대

다. 주요 매출처에 관한 사항

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 천원) |

| 주요매출처 | 매출액 | 비율(%) | 비고 |

| 주식회사 한국애보트진단 | 29,524,922 | 48.09 | - |

| 에임 주식회사 | 25,679,211 | 20.83 | - |

| 에스디바이오센서(주) | 11,235,684 | 9.11 | - |

| 주식회사오상헬스케어 | 4,916,460 | 3.99 | - |

| Jiangsu Hengrui Medicine Co.,Ltd. | 3,908,031 | 3.17 | - |

| 기타 | 48,040,409 | 14.82 | - |

| 합 계 | 123,304,717 | 100.00 | - |

라. 수주현황

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 백만원) |

| 품목 |

수주 기초 |

증가액 | 기납품액 | 수주잔고 |

|

구명정 |

14,149 | 1,442 | 4,915 | 10,676 |

|

데빗 |

103 | 4,201 | 2,839 | 1,465 |

|

특수선 |

572 | 2,246 | 371 | 2,447 |

|

파이프 |

5,260 | 11,948 | 4,239 | 12,969 |

|

합 계 |

20,084 | 19,837 | 12,364 | 27,557 |

마. 진행률적용 수주상황

- 해당사항 없습니다.

5. (제조서비스업)위험관리 및 파생거래

1. 위험관리

금융상품과 관련하여 연결실체는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 본 주석은 연결실체가 노출되어 있는 위의 위험에 대한 정보와 연결실체의 위험관리 목표, 정책, 위험 평가 및 관리 절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 연결재무제표 전반에 걸쳐서 공시되어 있습니다.

(1) 금융위험관리

연결실체의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 이사회는 연결실체의 위험관리 정책을 개발하고 감독하고 있으며 중장기 경영계획 및 단기 경영전략에 대해 정기적으로 보고받고 승인하고 있습니다.

연결실체의 위험관리 정책은 연결실체가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리 정책은 시장 상황과 연결실체의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 연결실체는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다.

1) 신용위험

① 신용위험에 대한 노출

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 연결실체는 현금및현금성자산을 신용등급이 우수한 금융기관에 예치하고 있어, 금융기관으로부터의 신용위험은 제한적입니다. 또한, 연결실체가 보유하고 있는 채무증권은 채무불이행 위험이 낮고, 차입자가 계약상 현금흐름 지급의무를 이행할 수 있는 능력이 있기 때문에 신용위험이 낮은 것으로 보고 있습니다. 연결실체의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 당반기말 | 전기말 |

| 현금및현금성자산 | 80,483,163 | 99,796,601 |

| 매출채권 | 27,995,134 | 34,034,508 |

| 기타금융자산 | 20,633,974 | 37,952,824 |

| 당기손익-공정가치 측정 금융자산 | 54,433,682 | 22,049,993 |

| 합 계 | 183,545,953 | 193,833,926 |

당반기말 현재 연결실체는 관계기업인 현대요트(주)의 하자이행보증 및 계약이행보증에 대한 지급보증을 제공함에 따라 추가적인 신용위험에 노출되어 있습니다.

② 손상차손

연결실체는 매출채권과 기타채권에 대한기대신용손실을 측정하여 충당금을 설정하고 있습니다. 당반기말과 전기말 현재 기대신용손실과 각 연령별로 손상된 금액은 다음과 같습니다.

| (단위: 천원) | ||||||||

| 구 분 | 당반기말 | 전기말 | ||||||

| 기대손실율 | 채권잔액 | 손상된 금액 | 장부금액(*2) | 기대손실율 | 채권잔액 | 손상된 금액 | 장부금액 | |

| 3개월 이하(*1) | 0.02% | 64,539,271 | (14,537) | 64,524,734 | 0.14% | 58,533,082 | (83,868) | 58,449,214 |

| 3~6개월 | 11.33% | 715,287 | (81,063) | 634,224 | 11.57% | 24,130 | (2,791) | 21,339 |

| 6~9개월 | 7.04% | 95,522 | (6,722) | 88,800 | 18.32% | 15,887 | (2,911) | 12,976 |

| 9~12개월 | 69.93% | 12,429 | (8,692) | 3,737 | 0.00% | - | - | - |

| 12개월 초과(*2) | 41.23% | 16,450,332 | (6,781,859) | 9,668,473 | 41.98% | 16,163,291 | (6,785,739) | 9,377,552 |

| 합 계 | 81,812,841 | (6,892,873) | 74,919,968 | 74,736,390 | (6,875,309) | 67,861,081 | ||

(*1) 2021년 귀속분 리보세라닙 로열티 매출채권에 대한 추정치 11,724,092천원이 포함되어 있습니다.

(*2) 당반기말 현재, 2020년 귀속분 리보세라닙 로열티 9,663,745천원은 당사의 100% 자회사인 Hyundai Lifeboats Shanghai Co., Ltd.의 계좌에 예치되어 있습니다.

당반기와 전기 중 매출채권과 기타금융자산에 대한 대손충당금의 기중 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 당반기 | 전기 |

| 기초금액 | 36,875,309 | 45,845,459 |

| 연결범위의 변동 | (3,880) | 93,923 |

| 대손상각비 | 22,941 | 683,167 |

| 기타의대손상각비(환입) | (1,497) | (1,197,316) |

| 제각(*) | - | (8,549,924) |

| 기말금액 | 36,892,873 | 36,875,309 |

(*) 폐업 등으로 회수가 불가능한 채권을 장부에서 제각하였습니다.

2) 유동성위험

당반기말 및 전기말 현재 금융부채의 계약상 만기는 다음과 같습니다. 금액은 이자지급액을 포함하고, 상계약정의 효과는 포함하지 않았습니다.

① 당반기말

| (단위: 천원) | ||||||

| 구 분 | 장부금액 | 계약상 현금흐름 | 3개월이내(*) | 3-12개월(*) | 1-2년(*) | 2년초과 |

| 매입채무 | 4,600,685 | 4,581,616 | 4,581,616 | - | - | - |

| 기타금융부채 | 97,889,804 | 103,092,039 | 81,329,818 | 2,000,977 | 2,070,216 | 17,691,028 |

| 차입금 | 110,053,697 | 127,564,030 | 2,136,478 | 25,707,600 | 99,366,752 | 353,200 |

| 합 계 | 212,544,186 | 235,237,685 | 88,047,912 | 27,708,577 | 101,436,968 | 18,044,228 |

(*) 전환사채 및 신주인수권부사채의 조기상환권이 청구 가능한 가장 빠른 시기에 행사됨을 가정하였습니다.

② 전기말

| (단위: 천원) | ||||||

| 구 분 | 장부금액 | 계약상 현금흐름 | 3개월이내(*) | 3-12개월 | 1-2년(*) | 2년초과 |

| 매입채무 | 5,084,230 | 5,084,230 | 5,084,230 | - | - | - |

| 기타금융부채 | 94,060,368 | 93,965,067 | 76,535,419 | 3,896,515 | 1,764,339 | 11,768,794 |

| 차입금 | 68,594,770 | 79,879,342 | 17,521,115 | 3,750,595 | 58,250,832 | 356,800 |

| 합 계 | 167,739,368 | 178,928,639 | 99,140,764 | 7,647,110 | 60,015,171 | 12,125,594 |

(*) 전환사채 및 신주인수권부사채의 조기상환권이 청구 가능한 가장 빠른 시기에 행사됨을 가정하였습니다.

3) 환위험

① 환위험에 대한 노출

연결실체는 기능통화인 원화 이외의 통화로 표시되는 거래로 인하여 환율변동위험에노출되어 있습니다. 당반기말 및 전기말 현재 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위 : USD, CNY) | ||||

| 구 분 | 당반기말 | 전기말 | ||

| USD | CNY | USD | CNY | |

| 자산: | ||||

| 외화예금 | 9,141,118 | - | 803,721 | - |

| 매출채권 | 5,046,357 | 60,825,380 | 416,440 | 90,706,765 |

| 기타금융자산 | - | - | 29,423 | - |

| 소 계 | 14,187,475 | 60,825,380 | 1,249,584 | 90,706,765 |

| 부채: | ||||

| 매입채무 | 88,436 | - | - | - |

| 합 계 | 14,099,039 | 60,825,380 | 1,249,584 | 90,706,765 |

당반기말과 전기말 현재 적용된 환율은 다음과 같습니다.

| (단위: 원) | ||||

| 구 분 | 평균환율 | 기말환율 | ||

| 당반기 | 전반기 | 당반기말 | 전기말 | |

| USD | 1,232.94 | 1,117.73 | 1,292.90 | 1,185.50 |

| CNY | 190.04 | 172.75 | 192.75 | 186.26 |

② 민감도분석

연결실체는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당반기 및 전기 중 각 외화에 대한 원화환율 5% 변동 시 환율변동이 세전손익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) | ||||

| 구 분 | 당반기 | 전기 | ||

| 5% 상승시 | 5 % 하락시 | 5% 상승시 | 5 % 하락시 | |

| USD | 917,149 | (917,149) | 74,069 | (74,069) |

| CNY | 586,205 | (586,205) | 844,752 | (844,752) |

4) 이자율위험

① 당반기말 및 전기말 현재 연결실체가 보유하고 있는 이자부 금융상품은 다음과 같습니다.

| (단위: 천원) | ||

| 구 분 | 당반기말 | 전기말 |

| 고정이자율 : | ||

| 금융자산 | 119,187,314 | 141,252,906 |

| 금융부채 | 110,053,697 | 64,726,776 |

| 합 계 | 9,133,617 | 76,526,130 |

| 변동이자율 : | ||

| 금융자산 | 375,789 | - |

| 금융부채 | - | 3,867,994 |

② 고정이자율 금융상품의 공정가치 민감도 분석

연결실체는 고정이자율 금융상품을 당기손익인식금융상품으로 처리하고 있지 않으며, 이자율스왑과 같은 파생상품을 공정가치위험회피회계의 위험회피수단으로 지정하지 않았습니다. 따라서, 이자율의 변동은 손익에 영향을 주지 않습니다.

③ 변동이자율 금융상품의 현금흐름 민감도 분석

당반기말 현재 이자율이 100베이시스포인트 변동한다면, 자본과 손익은 증가 또는 감소하였을 것입니다. 이 분석은 환율과 같은 다른 변수는 변동하지 않는다고 가정하였으며, 당반기 중 구체적인 세전자본 및 세전손익의 변동금액은 다음과 같습니다.

| (단위: 천원) | ||||

| 구 분 | 손익 | 자본 | ||

| 100bp상승 | 100bp하락 | 100bp상승 | 100bp하락 | |

| 당반기말: | ||||

| 변동이자율 금융상품 | ||||

| 장ㆍ단기금융자산 | 3,758 | (3,758) | 3,758 | (3,758) |

| 장ㆍ단기차입금 | - | - | - | - |

5) 공정가치

공정가치 서열체계를 포함한 금융자산과 금융부채의 장부금액과 공정가치는 다음과 같습니다. 장부금액이 공정가치의 합리적인 근사치에 해당하여 공정가치를 측정하지않은 금융자산과 금융부채에 대한 공정가치 정보는 포함하고 있지 않습니다.

① 당반기말

| (단위:천원) | ||||

| 구 분 | 장부금액 | 수준1 | 수준2 | 수준3 |

| 공정가치로 측정되는 금융자산: | ||||

| 당기손익-공정가치 측정 | 54,433,682 | 22,469,317 | 31,962,955 | 1,410 |

| 기타포괄손익-공정가치 측정 | 5,793,068 | 719,227 | - | 5,073,841 |

| 합 계 | 60,226,750 | 23,188,544 | 31,962,955 | 5,075,251 |

② 전기말

| (단위:천원) | ||||

| 구 분 | 장부금액 | 수준1 | 수준2 | 수준3 |

| 공정가치로 측정되는 금융자산: | ||||

| 당기손익-공정가치 측정 | 23,551,252 | - | 23,549,842 | 1,410 |

| 기타포괄손익-공정가치 측정 | 6,073,286 | 999,445 | - | 5,073,841 |

| 합 계 | 29,624,538 | 999,445 | 23,549,842 | 5,075,251 |

③ 가치평가기법

연결실체는 공정가치 서열체계에서 수준 2와 수준 3으로 분류되는 반복적인 공정가치측정치, 비반복적인 공정가치측정치, 공시되는 공정가치에 대해 다음의 가치평가기법을 사용하고 있습니다. 사용된 가치평가기업과 투입변수는 다음과 같습니다.

| (단위: 천원) | |||||

| 구 분 | 공정가치 | 가치평가기법 | 수준 | 투입변수 | 투입변수 범위 |

| 에이치엘비제약㈜ 전환사채(*) | 23,272,820 | 현재가치기법, 이항모형 |

2 | 가중평균자본비용 | 14.87% |

| 가격 변동성 | 76.70% | ||||

| 무위험 할인율 | 3.20% | ||||

| 에이치엘비(주) 제36회 전환사채 매도청구권 | 2,355,384 | 현재가치기법, 이항모형 |

2 | 가중평균자본비용 | 17.54% |

| 가격 변동성 | 60.30% | ||||

| 무위험 할인율 | 3.16% | ||||

| 에이치엘비(주) 제37회 신주인수권부사채 매도청구권 | 1,740,936 | 현재가치기법, 이항모형 |

2 | 가중평균자본비용 | 17.54% |

| 가격 변동성 | 60.30% | ||||

| 무위험 할인율 | 3.16% | ||||

| 노터스 제1회 전환사채 매도청구권 | 3,017,209 | 현재가치기법, 이항모형 |

2 | 가중평균자본비용 | 5.26% |

| 가격 변동성 | 68.42% | ||||

| 무위험 할인율 | 1.96% | ||||

| 저축성보험 | 1,576,605 | 순자산가치법 | 2 | 개별 자산 및 부채의 공정가치 | - |

| ㈜씨엘팜 지분 | 5,073,841 | 현금흐름할인법 | 3 | 가중평균자본비용 | 19.55% |

| 영구성장률 | 0.00% | ||||

| 무위험 할인율 | 2.26% | ||||

| 조합출자금 | 1,410 | 원가접근법 | 3 | 개별 자산 및 부채의 공정가치 | - |

(*) 투입변수 중 가격 변동성이 증가하거나 가중평균자본비용이 감소하면 공정가치가 증가하며, 무위험 할인율의 감소도 공정가치를 증가시킬 수 있습니다.

④ 수준 3 공정가치

당반기 중 수준 1과 수준 2간의 대체는 없었으며, 수준 3 공정가치 분류되는 금융자산의 당반기 중 변동내용은 없습니다.

⑤ 공정가치 서열체계

연결실체는 공정가치 측정에 사용된 투입변수의 유의성을 반영하는 공정가치 서열체계에따라 공정가치 측청치를 분류하고 있으며, 공정가치 서열체계의 수준은 다음과 같습니다.

| 구 분 | 투입변수의 유의성 |

| 수준 1 | 동일한 자산이나 부채에 대한 활성시장의 공시가격 |

| 수준 2 | 직접적으로 또는 간접적으로 관측가능한, 자산이나 부채에 대한 투입변수 |

| 수준 3 | 관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수 |

(2) 자본관리

연결실체의 자본관리는 건전한 자본구조를 유지하며, 주주이익의 극대화를 목적으로하고 있습니다. 연결실체는 최적 자본구조 달성을 위해 부채비율과 순차입금비율 등의 재무비율을 자본관리지표로 사용하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있으며, 순차입금비율은 순차입금을 자본총계로 나누어 산출하고 있습니다.

| (단위: 천원) | ||

| 구 분 | 당반기말 | 전기말 |

| 부채비율: | ||

| 부채총계(A) | 277,826,631 | 231,507,461 |

| 자본총계(B) | 535,316,641 | 512,184,803 |

| 부채비율(A/B) | 51.90% | 45.20% |

| 순차입금비율: | ||

| 현금및현금성자산(C) | 80,483,163 | 99,796,601 |

| 단기금융상품(D) | 5,025,000 | 9,320,000 |

| 차입금(E) | 110,053,697 | 68,594,770 |

| 순차입금(F=E-C-D) | 24,545,534 | - |

| 순차입금비율(F/B) | 4.59% | 0.00% |

2. 파생거래

(1) 파생상품의 거래내역은 다음과 같습니다.

| (단위:천원) | ||

| 구 분 | 당반기말 | 전기말 |

| 파생상품자산 | ||

| 에이치엘비 제36회차 전환사채 매도청구권(*1) | 2,355,384 | - |

| 에이치엘비 제37회차 신주인수권부사채 매도청구권(*1) | 1,740,936 | - |

| 노터스 제1회차 전환사채 매도청구권(*2) | 3,017,209 | - |

| 합 계 | 7,113,529 | - |

(*1) 총 발행금액의 30%에 대하여 당사 또는 당사가 지정하는 제3자에게 매도 요청 할 권리(콜옵션)를 보유하고 있으며, 당사는 동 콜옵션을 별도의 금융상품으로 인식하였습니다.

(*2) 총 발행금액의 30%에 대하여 당사가 매도청구권을 보유하고 있습니다.

(2) 당반기 중 파생상품관련 손익은 다음과 같습니다.

| (단위:천원) | |||||

| 상품분류 | 종류 | 거래이익 | 평가이익 | 거래손실 | 평가손실 |

| 주식연계옵션 | 매도청구권 | - | 3,017,209 | - | - |

6. (제조서비스업)주요계약 및 연구개발활동

가 . 주요계약

본 보고서 작성기준일 현재 당사와 당사의 연결대상 종속회사가 체결한 라이센스 계약은 다음과 같습니다.

(1) 특허권 양수도 계약

|

품목 |

계약상대방 |

대상지역 |

계약 체결시기 |

계약상의 주요내용 |

계약 금액 |

비고 |

|

리보세라닙 구Apatinib Mesylate) |

Advenchen Laboratories Nanjing, Ltd. |

중국을 제외한 모든 국가 |

2020.09. |

YN968D1(글로벌은 리보세라닙 |

2,200 만불 |

- |

|

SFFT Developing Co., Ltd. |

중국 |

2,000 만불 |

- |

| * 본 특허권양수도 계약의 목적은 리보세라닙의 글로벌 로열티 수령을 통한 장기적이고 안정적인 캐시플로우 및 영업이익을 확보하고, 항서제약과의 긴밀한 협력관계를 통하여 현재 진행중인 NDA와 리보세라닙의 추가 적응증 임상시험에 속도를 내기 위함입니다. |

(2) 연결대상 종속회사 경영상의 주요계약

(가) Elevar Therapeutics, Inc.

1) 라이센스 인(License-in)계약

|

품목 |

계약상대방 |

대상지역 |

계약 |

계약상의주요내용 |

계약금액 |

진행단계 | 비 고 |

|

리보세라닙 (Rivoceranib, 구Apatinib Mesylate) |

에이치엘비㈜(*1) |

중국을 제외한 모든 국가 |

2020. 12. | Rivoceranib의 중국을 제외한 글로벌 전용실시권 취득 |

(*) |

임상3상 완료 |

표적항암제 (VEGFR-2를 선택적으로 차단) |

|

아필리아 (Apealea) |

비베스토 (Vivesto, 舊 Oasmia) |

러시아연방, 스칸디나비아반도국을 제외한 모든 국가 | 2020. 03. | Apealea의 계약상 명시된 지역에서의 전용실시권 취득 |

(*) |

임상3상 완료 (유럽-시판승인) |

세포독성항암제 Paclitaxel 성분의 3세대 개량신약 항암제 |

|

(*1) Elevar Therapeutics,Inc.는 2007년 7월 Advenchen Laboratories,Inc., CA, USA와 리보세라닙 License-in 계약을 체결하였으나, 2020년 12월 당사와 Advenchen Laboratories와 ※ JAK3 License-in 계약은 자체 추진으로 사업방향을 전환하여 계약을 취소하였습니다. |

2) 라이센스 아웃(License-out)계약

|

품목 |

계약 |

대상지역 |

계약 |

계약상의 주요내용 |

계약금액 |

진행단계 | 비 고 |

| 리보세라닙 (Rivoceranib, 구Apatinib Mesylate) |

에이치엘비 |

대한민국, 일본, 유럽 |

2018. 08. |

기존 부광약품㈜에게 인정되는 |

47억원(*) | 임상3상 완료 |

에이치엘비 바이오 그룹의 사업 다각화 및 매출 증대 |

| (*)LSK Biopartners, Inc.에서 향후 계약상대방으로부터 지급받을 Development Milestones 내역은 다음과 같습니다. |

|

계약상대방 |

에이치엘비생명과학㈜ |

|

계약내용 |

Rivoceranib에 대한 한국내 독점 개발, 판권 및 일본, 유럽에 대한 수익 지분(14.5%) 허여 |

|

대상지역 |

대한민국, 일본, 유럽 |

|

계약기간 |

유효특허의 만료일까지 (2034년 6월예상) |

|

총계약금액 |

총 47억원 |

|

수령금액 |

임상3상완료에 따라 $145,000 수령 |

|

계약조건 |

1. 한국내 독점개발, 판매권 및 유럽, 일본에 대한 수익 지분 14.5% |

|

개발진행경과 |

글로벌 임상3상 완료 (대한민국포함) |

|

기타사항 |

- |

| 한편, Elevar Therapeutics, Inc. 는 2009년 12월 부광약품㈜에게 리보세라닙의 한국 판권을 양도하는 조건으로 리보세라닙 공동개발을 하였으며, 이후 부광약품㈜은 2018년 08월 한국 판권에 대한 모든 권리 및 의무를 에이치엘비생명과학㈜으로 400억원에 양도하였습니다. |

(나) Immunomic Therapeutics, Inc.

1) 라이센스 인(License-in)계약

|

계약 상대방 |

계약 체결시기 |

계약상의 주요내용 |

비 고 |

| Johns Hopkins University | 2006-09-26 | LAMP technology license contract | - |

| 2008-02-01 (1st amendment) |

|||

| 2009-09-29 (2nd amendment) |

|||

| 2009-12-04 (3rd amendment) |

|||

| Nature Technology Corp. | 2015-01-22 | Plasmid non-exclusive license contract | - |

| 2016-06-20 | |||

| Annias Immunotherapeutics, Inc. | 2017-05-03 | CMV/pp65 license contract | - |

| 2019-10-14 (1st amendment) |

|||

| University of Florida | 2017-12-12 | Cell Therapy Product development (Letter of Acknowledgment) |

- |

| 2019-4-10 | Cell Therapy Product development Binding Letter Agreement |

Collaboration with Research Institution |

|

| University of Florida Research Foundation, Inc. |

2018-06-28 | Cell Therapy Product development Standard exclusive license contract |

Know-how (No: 18021) |

| 2019-04-10 | Cell Therapy Product development Exclusive Data license contract |

(No: A19091) | |

| 2020-02-19 (1st amendment) |

1st amendment of the contract dated 19/04/10 |

(No: A19091) | |

| MaxCyte, Inc. | 2019-03-19 | Cell Therapy Product development license contract |

- |

| Replicate Bioscience, Inc. | 2020-03-10 | Self-amplifing RNA Research corporation contract |

Option to the technology generated |

| CoImmune, Inc. | 2020-11-10 | Non-exclusive rights to coImmune's proprietary DC manufacturing process |

- |

| Ichor Medical Systems, Inc. | 2020-05-31 | Non-Commercial Research & Phase I Clinical Trial License Agreement for the use of the Ichor TriGrid v2.0 Device |

- |

| Lineage Cell Therapeutics, Inc. | 2021-04-16 | License to allogenic vaccine technology | - |

2) 라이센스 아웃(License-out)계약

|

계약 상대방 |

계약 체결시기 |

계약상의 주요내용 |

비 고 |

| Astellas Pharma Inc. | 2015-01-15 | Granted rights to the JRC-LAMP-vax vaccine to Astellas for the treatment of JRC Allergic Rhinitis via an ELA for Japan. |

Terminated Oct 2020 |

| Astellas Pharma Inc. | 2015-10-08 | An exclusive worldwide license to Astellas for the LAMP-vax products for the treatment or prevention of any and all allergic diseases in humans. |

- |

| Nippon Zenyaku Kogo Corp. | 2018-12-17 | A worldwide, exclusive, royalty-free, sublicensable license in the canine allergic diseases field. Additionally, there is an option for expanding the field to either infectious disease in animals, cancer in animals, or both. |

- |

| Licensed Technologies has been updated | As of 2020-03-11 | ||

| Genoa | 2007-09-14 | Non-exclusive license in South America to delelop LAMP-Vax products for treating HIV-1/HIV-2 and two additional cancer targets. |

Terminated May 2009 |

| Elanco | 2011-12-29 | Exclusive license worldwide to delelopup to five LAMP-Vax products in animal health |

- |

| Geron | 2006-10-30 | ITI granted Geron a worldwide, exclusive, royalty-bearing, sublicensable license for patent rights in the field of telomerase. |

- |

| On Therapeutics, Limited | 2021-05-11 | ITI granted On Therapeutics an exclusive royalty-bearing, sublicenseable license to develop, manufacture and commercialize the Licensed Assets and Products with respect to ITI-1000, 2000, 4000 and 6000 in China, Hong Kong, Macau, Taiwan, Indonesia, Malaysia, Philippines, singapore, Vietnam and Thailand |

- |

(다) 신규 pipeline 확보를 위한 타법인 지분 출자계약

1) Immunomic Therapeutics Inc.

| 당사는 2020년 02월 19일자로 신규 pipeline 확보를 위하여 미국 소재의 ImmunomicTherapeutics Inc. 의 최대주주 지분을 취득하기로 하는 출자 계약을 체결하였습니다. 당사는 해당 내용에 대하여 2020년 02월 19일자로 금융감독원 전자공시시스템에 공시하였으며, 공시된 내용은 아래와 같습니다. |

[타법인 주식 및 출자증권 취득결정(2020.02.19)]

| 회사 | 회사명(국적) | Immunomic Therapeutics,Inc. | 대표이사 | William G. Hearl |

| 자본금(원) | 1,444,585 | 회사와 관계 | 기타 | |

| 발행주식총수(주) | 12,923,463 | 주요사업 | 바이오의약품 개발 | |

| -최근 6월 이내 제3자 배정에 의한 신주취득 여부 |

아니오 | |||

| 2. 취득내역 | 취득주식수(주) | 6,000,000 | ||

| 취득금액(원) | 35,643,000,000 | |||

| 자기자본(원) | 485,628,745,774 | |||

| 자기자본대비(%) | 7.34 | |||

| 대기업 여부 | 해당 | |||

| 3. 취득후 소유주식수 및 지분비율 | 소유주식수(주) | 8,000,000 | ||

| 지분비율(%) | 38.16 | |||

| 4. 취득방법 | 현금취득(3자배정 유상증자 참여) | |||

| 5. 취득목적 | 지분 취득을 통한 기업가치극대화 | |||

| 6. 취득예정일자 | 2020-04-30 | |||

| 7. 자산양수의 주요사항보고서 제출대상 여부 | 아니오 | |||

| -최근 사업연도말 자산총액(원) | 304,040,778,357 | 취득가액/자산총액(%) | 11.72 | |

| 8. 우회상장 해당 여부 | 아니오 | |||

| -향후 6월이내 제3자배정 증자 등 계획 | 아니오 | |||

| 9. 발행회사(타법인)의 우회상장 요건 충족여부 | 아니오 | |||

| 10. 이사회결의일(결정일) | 2020-02-19 | |||

| -사외이사 참석여부 | 참석(명) | 2 | ||

| 불참(명) | 1 | |||

| -감사(감사위원) 참석여부 | 불참 | |||

| 11. 공정거래위원회 신고대상 여부 | 미해당 | |||

| 12. 풋옵션계약 등의 체결여부 | 아니오 | |||

| -계약내용 | - | |||

| 13. 기타 투자판단에 참고할 사항 | - 상기 자산총액은 2018년도말 연결재무제표상 기준입니다. - 상기 자기자본은 2018년도말 연결재무제표를 기준에서 현재까지 증가된 자본금 및 자본잉여금 증감액을 반영한 금액입니다. - 상기 취 득금액은 USD 30,000,000로 이사회결의일 당일 서울외국환중개㈜의 최초 고시 매매기준환율(1,188.10 KRW/USD)을 적용하여 산정하였습니다. - 하기 발행회사의 요약재무상황은 2018년말, 2017년 말, 2016년말 기준입니다. |

|||

[발행회사의 요약 재무상황]

| (단위 : 백만원) |

| 구분 | 자산총계 | 부채총계 | 자본총계 | 자본금 | 매출액 | 당기순이익 |

| 당해년도(2018년 말) | 22,962 | 26,153 | -3,190 | 1 | 1,827 | -13,800 |

| 전년도(2017년 말) | 30,683 | 21,793 | 8,890 | 1 | 206,673 | 110,073 |

| 전전년도(2016년 말) | 224,530 | 334,396 | -109,866 | 2 | 152,991 | 73,853 |

[상대방에 관한 사항]

| 1. 인적사항 | |||

| - 기본사항 | |||

| 성명(명칭) | 국적 | 주소(본점소재지)[읍ㆍ면ㆍ동까지만 기재] | 생년월일(사업자등록번호 등) |

| Immunomic Therapeutics,Inc. | 미국 | 메릴랜드주 락빌시 | - |

| 직업(사업내용) | 바이오의약품 개발 | ||

| - 최대주주ㆍ대표이사ㆍ대표집행임원 현황 및 재무상황 등(상대방이 법인인 경우) | |||

| 구분 | 성명 | 주식수 | 지분율(%) |

| 최대주주 | Hummel Family LP | 1,354,301 | 9.05 |

| 대표이사 | William G.Hearl | 857,590 | 5.73 |

| (단위 : 백만원) | |||

| 해당 사업연도 | 2018 | 결산기 | 12월 |

| 자산총계 | 22,962 | 자본금 | 1 |

| 부채총계 | 26,153 | 매출액 | 1,827 |

| 자본총계 | -3,190 | 당기순손익 | -13,800 |

| 외부감사인 | - | 휴업 여부 | 아니오 |

| 감사의견 | - | 폐업 여부 | 아니오 |

| 2. 상대방과의 관계 | |||

| 1. 회사와 상대방과의 관계 | - | ||

| 2. 회사의 최대주주ㆍ임원과 상대방과의 관계 | 성명 | 상대방과의 관계 | |

| - | - | - | |

| 3. 최근 3년간 거래내역(일상적 거래 제외) | |||

| 구분 | 거래 내역 | ||

| 당해년도 | 2020년1월31일 지분취득(제3자배정 유상증자)-USD10,000,000 | ||

| 전년도 | - | ||

| 전전년도 | - | ||

2) Verismo Therapeutics Inc.

| 당사는 2021년 03월 29일자로 신규 pipeline 확보를 위하여 미국 소재의 Verismo Therapeutics Inc. 의 지분을 취득하기로 하는 출자 계약을 체결하였습니다. 당사는 해당 내용에 대하여 2021년 03월 29일자로 금융감독원 전자공시시스템에 공시하였으며, 공시된 내용은 아래와 같습니다. |

[타법인 주식 및 출자증권 취득결정(자율공시)(2021.03.29)]

| 회사 | 회사명(국적) | VERISMO THERAPEUTICS,INC. | 대표이사 | Bryan Byong Jin Kim |

| 자본금(원) | 1,199,041 | 회사와의관계 | - | |

| 발행주식총수(주) | 10,594,109 | 주요사업 | 바이오의약품 개발 | |

| 2. 취득내역 | 취득주식수(주) | 1,912,777 | ||

| 취득금액(원) | 5,659,000,000 | |||

| 자기자본(원) | 610,197,014,014 | |||

| 자기자본대비(%) | 0.93 | |||

| 대기업해당여부 | 해당 | |||

| 3. 취득후 소유주식수 및 지분비율 | 소유주식수(주) | 1,912,777 | ||

| 지분비율(%) | 10.00 | |||

| 4. 취득방법 | 현금취득(3자배정 유상증자 참여) | |||

| 5. 취득목적 | 지분 취득을 통한 기업가치극대화 | |||

| 6. 취득예정일자 | 2021-04-12 | |||

| 7. 자산양수의 주요사항보고서 제출대상 여부 | 아니오 | |||

| - 최근 사업연도말 자산총액(원) | 362,612,148,006 | 취득가액/자산총액(%) | 1.56 | |

| 8. 우회상장 해당 여부 | 아니오 | |||

| - 향후 6월이내 제3자배정 증자 등 계획 | 아니오 | |||

| 9. 발행회사(타법인)의 우회상장 요건 충족여부 |

아니오 | |||

| 10. 이사회결의일(결정일) | 2021-03-29 | |||

| - 사외이사 참석여부 | 참석(명) | 3 | ||

| 불참(명) | 0 | |||

| - 감사(감사위원) 참석여부 | 참석 | |||

| 11. 공정거래위원회 신고대상 여부 | 미해당 | |||

| 12. 풋옵션계약 등의 체결여부 | 아니오 | |||

| - 계약내용 | - | |||

| 13. 기타 투자판단에 참고할 사항 | - 상기 자산총액은 2019년도말 연결재무제표상 기준입니다. - 상기 자기자본은 2019년도말 연결재무제표를 기준에서 현재까지 증가된 자본금 및 자본잉여금 증감액을 반영한 금액입니다. - 상기 취득금액은 USD5,000,000.00로 이사회결의일 당일 서울외국환중개㈜ 의 최초 고시 매매기준환율(1,131.80 KRW/USD)을 적용하여 산정하였습니다. - 하기 발행회사의 요약재무상황은 2020년 6월에 설립하여 최근사업연도 자본금만 기재하였습니다. |

|||

| ※ 관련공시 | - | |||

[발행회사의 요약 재무상황]

| (단위 : 백만원) |

| 구분 | 자산총계 | 부채총계 | 자본총계 | 자본금 | 매출액 | 당기순이익 |

| 당해연도(2020년 말) | - | - | - | 1 | - | - |

| 전연도(2019년도 말) | - | - | - | - | - | - |

| 전전연도(2018년 말) | - | - | - | - | - | - |

나. 연구개발 활동

[에이치엘비㈜]

(1) 연구개발활동의 개요

끊임없는 도전과 무한한 창조력으로 기술혁신의 새역사를 창조하는 기술연구소는 남보다 한 발 앞서가는 기술력과 최고의 제품을 향한 신념으로 미래를 개척하고 있습니다. 기술연구소의 주요업무로는 신제품 및 신기술 개발, 생산프로세스 개선, 신뢰성 있는 시험평가, 컴퓨터 시뮬레이션에 의한 사전 설계품질 검증 등을 추진하고 있습니다.

(2) 연구개발비용

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 천원) |

|

과 목 |

제38기 당반기 | 제37기 |

제36기 |

비 고 |

|

연구개발비용 계 |

454,321 | 634,438 | 1,151,257 |

- |

|

(정부보조금) |

(174,884) | (389,994) | (866,183) |

- |

|

연구개발비 / 매출액 비율(%) [연구개발비용계÷당기매출액×100] |

0.38 | 1.74 | 2.36 |

- |

[연결대상 종속회사(Elevar Therapeutics, Inc.)]

(1) 연구개발활동의 개요

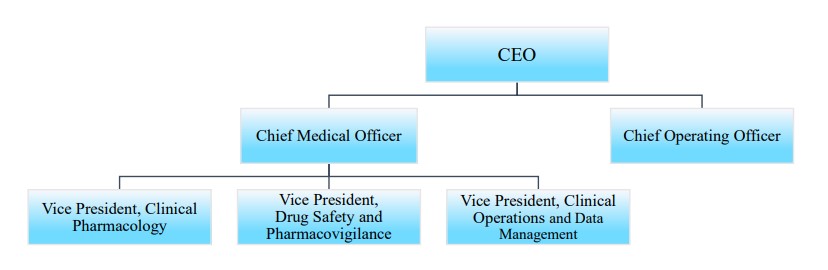

종속회사인 Elevar Therapeutics, Inc.의 연구개발 조직은 신약개발에 대한 연구를 진행하고 있습니다. 그 동안 표적항암제를 연구개발해 오면서 축적된 기술력과 노하우를 바탕으로 새로운 가치창조를 이루어 가고 있습니다.

(2) 연구개발 담당조직

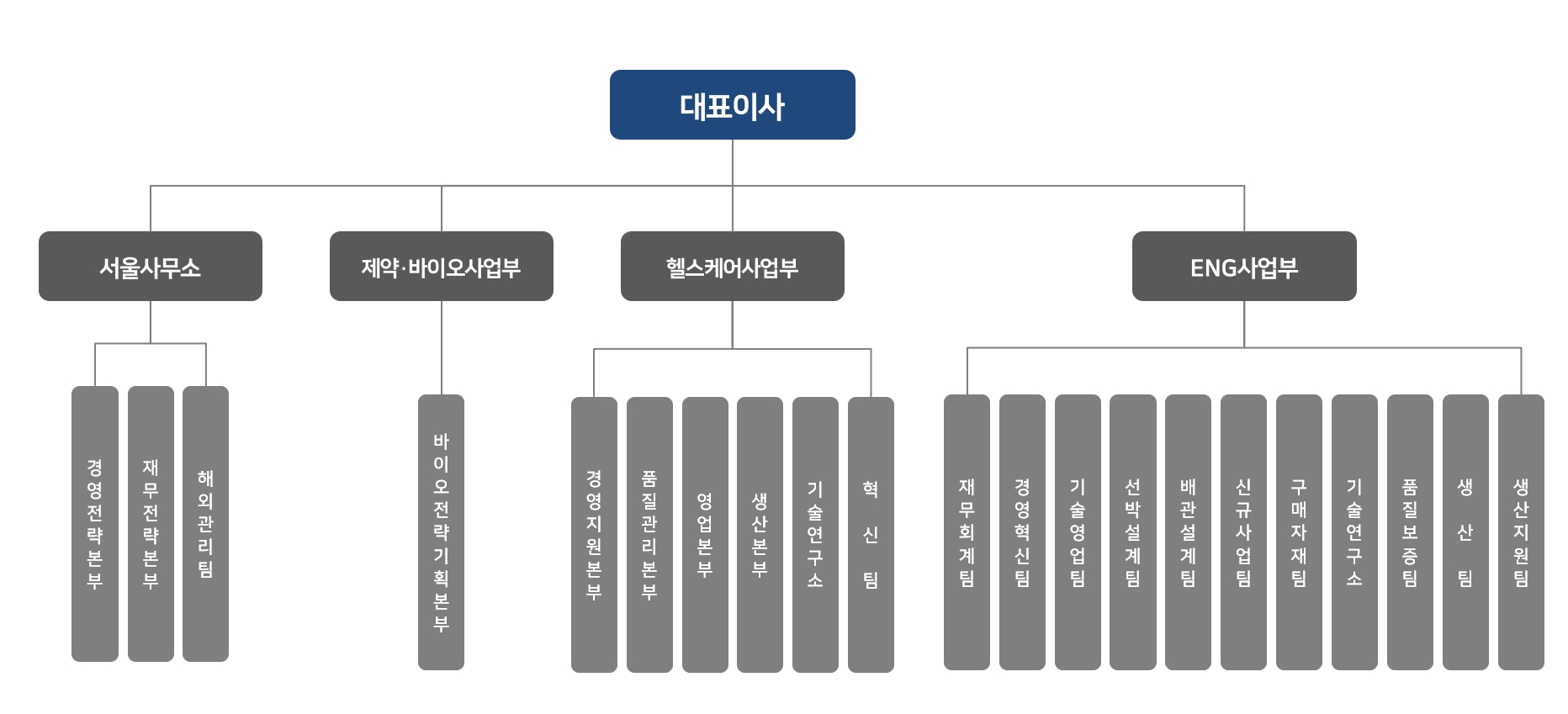

(가) 회사의 조직구성

종속회사인 Elevar Therapeutics, Inc.의 연구개발 조직구성은 다음과 같습니다.

|

|

elevar 조직도 |

(나) Elevar Therapeutics, Inc. 연구개발 조직구성

1) Bio 연구, 개발, 허가, 임상을 담당하는 박사급 16명, 석사급 15명 등 총 48명의 연구인력을 보유하고 있습니다.

| (단위 : 명) |

| 구분 | 박사 | 석사 | 기타 | 계 |

| 인원수(Head Count) | 16 | 15 | 17 | 48 |

2) 핵심 연구인력

| 직책 | 성명 | 주요경력 | 주요연구실적 |

| CEO | Saeho Chong | - VP of nonclinical development, Alnylam Pharmaceuticals - Clinical Pharmacology Reviewer at US FDA - Professor at Seoul National University, College of Pharmacy - Head of Metabolism and Pharmacokinetics, Hopewell Site, Bristol-Myers Squibb R&D |

[Associated careers] 1. 4 NDA submission and approval in US and EU in the past five years 2. Discovered and developed new drug candidates in cardiovascular-, metabolic-, immunologic-diseases, and oncology 3. Over 90 publications in peer-reviewed scientific journals |

| Chief Medical Officer | Jan Van Tornout | - SVP, Head of Oncology, Radius Health, Inc. - Head of Clinical Research, ARIDA Phamaceutical, Inc. - Global Clinical Lead, Oncology, Pfizer |

[Publications] 1. Joaquin Mateo, David Olmos, Herlinde Dumez, Srinivasu Poondru, Nancy L. Samberg, Sharon Barr, Jan M. Van Tornout, Fei Jie, Shahneen Sandhu, D. S. Tan, Victor Moreno, P.(2016) "A first in man, dose-finding study of the mTORC1/mTORC2 inhibitor OSI-027 in patients with advanced solid malignancies" British Journal of Cancer. Apr;114(8):889-896. |

| Chief Operating Officer | Seong Hoon Jang | - Lead Pharmacologist at USFDA - PhD. In Pharmacetics at Ohio State Univ. - Ms. In Pharmacokinetics at Seoul National Univ. |

[Associated careers] 1. Reviews of >50 NDAs and >500 INDs 2. 28 publications in peer-reviewed scientific journals 3. Contributed to development of numerous FDA Guidances for Industry and NDA/IND Review Policies |

| Vice President, Clinical Pharmacology |

Honghui Zhou | - Head of Pharmacometrics (US), Janssen/Johnson & Johnson - Clinical Pharmacology Head of Immunology, Janssen/ Johnson & Johnson - Head of Pharmacological and Translational Modeling, Janssen/Johnson & Johnson - Head of Biotherapeutics PK/PD and Modeling & Simulation, Centocor/Johnson & Johnson - Director of Clinical Pharmacology, Pfizer |

[Associated careers] 1. Contributed to approvals of 8 first-time BLAs and a number of sBLAs/sNDAs 2. Co-edited three books in therapeutic protein drug development, translational ADME and drug-drug interactions 3. Authored and co-authored >150 publications in peer-reviewed scientific journals and book chapters 4. Advanced numerous clinical product candidates of early and late-stage assets for immune-mediated inflammatory diseases, oncology/hematology, cardiovascular/metabolic disease therapeutic areas |

| Vice President, Drug Safety and Pharmacovigilance | David Lilienfield | - Senior Director, Safety, Pharmacovigilance and Epidemiology, Recursion - MD, medicine, Univ. of Maryland School of Medicine |

[Associated careers] 1. Lilienfeld's Foundations of Epidemiology, 2015 2. Comparison of 2 Interventions for Liquid Aspiration on Pneumonia Incidence A Randomized Trial and over 70 articles and data |

| Vice President, Clinical Operations and Data Management | Jennifer Lee | - Executive Director, Head of Oncology Clinical Development, Radius Health - Head of Clinical Operations for startup biotech companies, Medeor and Iovance - Leadership role at Pfizer, Astellas, and Gilead |

[Associated careers] 1. Contributed to approvals of 7 novel treatments in global markets and subsequent filings 2. Contributed to successful global inspection outcomes with FDA/EMA/MHRA/PDMA/NMPA 3. 10 publications in peer-reviewed scientific journals and abstracts 4. Advanced numerous clinical product candidates of early and late stage assets for (Immuno)-oncology, neurological disorder, cardiovascular, and infectious disease therapeutic areas, resulted in global market applications, licensing agreements, and labeling changes |

(3) 임상 개발 실적

| 구 분 |

개발제품 |

적응증 |

개발현황 및 향후 계획 |

|

신약개발 |

리보세라닙 |

표적항암제 |

- 위암말기 치료제 : 임상3상 종료 Pre-NDA 실시, - 고형암 옵디보(Nivolumab) 병용 : 임상1상 종료 - 위암 2차 치료제(파클리탁셀 병용) : 임상1/2상 진행 중 - 대장암 3차 치료제(론서프 병용) : 임상1상 진행 중 |

(4) 특허권 보유 현황

(가) 리보세라닙(Rivoceranib, 구 Apatinib Mesylate)

|

특허유형 |

제출일 |

국가명 |

구분 |

상태 |

비 고 |

|

물질 특허 |

2004.06.02 |

United States Europe Japan Korea Canada |

특허권리 보유 |

Issued |

- 3가지 적응증에 대해 희귀의약품 지정 특허권 보장 받을 수 있음 |

|

염조성물 특허 |

2009.06.11 |

United States Europe Japan Korea Canada Russia Australia South Africa Hong Kong |

전용실시권 보유 |

Issued |

(나) 아필리아(Apealea)

|

특허유형 |

제출일 |

국가명 |

상태 |

비고 |

|

수용성의 양이온성 양친매성 |

2008-12-18 |

Australia Brazil Canada China Eurasia Europe India Japan S Korea Mexico Malaysia New Zealand Ukraine USA South Africa |

Issued |

만료일 2028-12-18 수용성의 양이온성 양친매성 물질의 인체내 전달시스템에 대한 특허 (도세탁셀, 독소루비신등) |

| 물에 난용성인 제약학적 활성 물질의 투여를 위한 약물 전달 시스템 |

2008-12-18 |

Armenia Azerbaijan Belarus Kyrgyzstan Kazakhstan R. Moldova Russian Tajikistan Turkmenistan Australia Canada Austria Bulgaria Swizerland Germany Denmark Estonia Spain Finland U.K. Ireland Iceland Liechtenstin Lithuania Luxenbourg Malta Norway Portugal Sweden Slovenia Slovakia Malaysia USA S. Africa China Belgium Cyprus Czechia France Greece Croatia Hungary Italy Latvia Monaco Netherlands Poland Romania Turkiye Japan R.Korea Mexico New Zealand |

Issued |

만료일 난용성 물질의 인체내 전달시스템에 |

|

2012-09-18 |

Ukraine |

Issued |

만료일 |

|

|

Taxol containing compositions |

2003-10-28 |

Malaysia |

Issued |

만료일 |

|

Therapeutic compounds |

2002-11-15 |

USA EP Germany U.K. China HongKong |

Issued |

만료일 USA 2023-04-11 나머지 국가 약물 전달체 조성에 대한 특허 |

|

Method for producing |

2016-12-09 |

USA HongKong |

Issued |

만료일 2036-12-09 약물 전달체 제조방법 특허 |

(5) 연구개발비용

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 천원) |

|

과 목 |

제38기 당반기 | 제37기 | 제36기 |

비 고 |

|

|

비용의 성격별 분류 |

재료비 | - | - | - | - |

| 인건비 | - | - | - | - | |

| 임상비용 | 18,258,505 | 38,967,133 | 18,117,113 | - | |

|

연구개발비용 합계 |

18,258,505 | 38,967,133 | 18,117,113 | - | |

|

(정부보조금) |

- | - | - | - | |

|

보조금 차감 후 금액 |

18,258,505 | 38,967,133 | 18,117,113 | - | |

|

회계처리 내역(*1) |

판매비와 관리비 |

18,258,505 | 38,967,133 | 18,117,113 | - |

|

제조경비 |

- | - | - | - | |

|

개발비(무형자산) |

- | - | - | - | |

|

회계처리금액 계 |

18,258,505 | 38,967,133 | 18,117,113 | - | |

|

연구개발비 / 매출액 비율(%)(*2) [연구개발비용계÷당기매출액×100] |

N/A | N/A | N/A | - | |

(*1) 연구개발비용을 자산으로 인식한 내용이 없습니다.

(*2) 종속회사인 Elevar Therapeutics, Inc.가 연구개발 중인 의약품개발사업 관련

매출액이 존재하지 않아, 매출액 대비 비율은 없습니다.

[연결대상 종속회사(Immunomic Therapeutics, Inc.)]

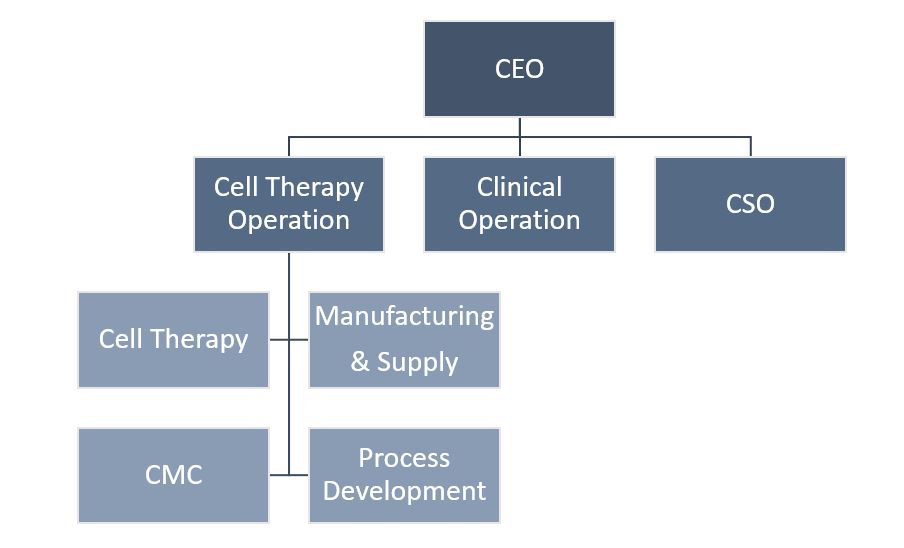

(1) 연구개발활동의 개요

종속회사인 이뮤노믹(Immunomic Therapeutics, Inc.)의 연구개발 조직은 암, 알레르기 등 질환에 대한 핵산 면역치료 플랫폼(nucleic acid immunotherapy platforms)을 연구개발하고 있습니다. 이뮤노믹은 백신 디자인, 개발, 생산 및 시험에 대한 전문성을 바탕으로 암, 알레르기와 동물치료제에 대한 면역치료(immunotherapy)가 가능한 백신으로 인간의 삶을 변화시키고자 노력하고 있습니다.

(2) 연구개발 담당조직

(가) 회사의 조직구성

종속회사인 Immunomic Therapeutics, Inc. 의 조직구성은 다음과 같습니다.

|

|

Immunomic therapeutics, inc. 조직도 |

(나) Immunomic Therapeutics, Inc. 연구개발 조직구성

1) Bio 연구, 개발, 허가, 임상을 담당하는 박사급 9명, 석사급 6명 등 총 26명의 연구인력을 보유하고 있습니다.

| (단위 : 명) |

| 구분 | 박사 | 석사 | 기타 | 계 |

| 인원수 | 9 | 6 | 11 | 26 |

2) 핵심 연구인력

| 직책 | 성명 | 주요경력 | 주요연구실적 |

| CEO | William Hearl | CSO, Capital Genomix EVP, Kirkegaard & Perry Laboratories |

[Patents] 1. Nucleic Acids for the Treatment of Allergy (PCT/US2012/042552, issued Japan) 2. Nucleic Acids for the Treatment of Peanut Allergies (PCT/US2015/321,366) 3. Chimeric Vaccines (US Pat No. 8,445,660 & 8,318,173) 4. Genetic immunization of transgenic animals with non-eukaryotic expression systems (20060026697) 5. Genetic Immunization with Cationic Lipids (US Pat No. 6,890,554) 6. Genetic Immunization with Cationic Lipids (US Pat No. 7,166,298) 7. Combinatorial Oligonucleotide PCR: A Method for rapid global expression analysis (US Pat No. 6,221,600) 8. Combinatorial Oligonucleotide PCR (7,115,370) 9. Reversible Association of Nucleic Acid with Carboxylated Substrate (US Pat No. 7,052,840) 10. Method Of Reducing Background In Biotin-Based Assays (US Pat No. 6,096,508) 11. Formazan-based Immunoassay (US Pat No. 5,916,746) [Publication] 1. W. G. Hearl, M. E. Boling, M. H. Jones and E. Volkin. (1982) "Compartmentation of the Nucleotide Pool." Fed. Proc. 41, 1295. 2. William G. Hearl and K. Bruce Jacobson. (1984) "Eye Pigment Granules of Drosophila melanogaster: Isolation and Characterization for Synthesis of Sepiapterin and Precursors of Drosopterin." Insect Biochem. 14, 329-335. 3. William G. Hearl and Jorge E. Churchich. (1984) "Interaction between 4-Aminobutyrate Aminotransferase and Succinic Semialdehyde Dehydrogenase, Two Mitochondrial Enzymes." J. Biol. Chem. 259, 11459-11463. 4. William G. Hearl and Jorge E. Churchich. (1985) "A Mitochondrial NADP+-Dependent Reductase Related to the GABA Shunt: Purification, Characterization and Mechanism. J. Biol. Chem. 260, 16361-16366. 5. William G. Hearl and Margaret I. Johnston. (1986) "Misaligned Double-Stranded RNA Activates 2',5'- Oligoadenylate Synthetase In Vivo." Biochem. Biophys. Res. Comm. 138, 40-46. 6. Margaret I. Johnston and William G. Hearl. (1987) "Purification and Characterization of a 2'-Phosphodiesterase from Bovine Spleen." J. Biol. Chem. 262, 8377-8382. |

| CSO | Teri Heiland, PhD | SVP, R&D VP, R&D Section Leader, Capital Genomix |

[Patents] 1. Genetic Immunization of transgenic animals with non-eukaryotic expression system (20060026697) 2. Combinatorial Oligonucleotide PCR: A Method for rapid global expression analysis (US Pat No. 6,221,600) 3. Combinatorial Oligonucleotide PCR (7,115,370) 4. Reversible Association of Nucleic Acid with Carboxylated Substrate (US Pat No. 7,052,840) 5. Inventor on all ITI patents and patent applications [Publication] 1. Hartman Z, Chen A, Xu R, Wang T, Wei J, Liu C, Lei G, Lyerly HK, Heiland T. (2020) HER2-LAMP vaccines effectively traffic to endolysosomal compartments and generate enhanced polyfunctional T cell responses that induce complete tumor regression. J Immunother Cancer 2020 Jun;8(1):e000258. doi: 10.1136/jitc-2019-000258 2. Su Y, Romeu-Bonilla E, Anagnostou A, Fitz-Patrick D, Hearl W, Heiland T (2017). Safety and long-term Immunological effects of CryJ2-LAMP plasmid vaccine in Japanese red cedar atopic subjects: A phase I study. Hum Vaccin Immunother. Dec 2; 13(12):2804-2813. 3. Su Y, Romeu-Bonilla E, and Heiland, T. (2017). Next generation immunotherapy for tree pollen allergies. Hum Vaccine Immunother. Oct 3; 13(10):2402-2415. 4. Su Y, Connolly M, Marketon T, and Heiland, T (2016). CryJ-LAMP DNA Vaccines for Japanese Red Cedar Allergy Induce Robust Th1-Type Immune Responses in Murine Model. J Immunol Res. 5. Maeda R, Mood K, Jones TL, Aruga J, Buchberg AM, Daar IO. (2001). Xmeis1, a protooncogene involved in specifying neural crest cell fate in Xenopus embryos. Oncogene. Mar 15; 20(11):1329-42. 6. Jones TL, Chong LD, Kim J, Xu RH, Kung HF, Daar IO (1998). Loss of cell adhesion in Xenopus laevis embryos mediated by the cytoplasmic domain of XLerk, an erythropoietin-producing hepatocellular ligand. Proc Natl Acad Sci U S A. Jan 20; 95(2):576-81. 7. Jones TL, Karavanova I, Chong L, Zhou RP, Daar IO. (1997) Identification of XLerk, an Eph family ligand regulated during mesoderm induction and neurogenesis in Xenopus laevis. Oncogene. May 8; 14(18): 2159-66. 8. Jones TL, Karavanova I, Maeno M, Ong RC, Kung HF, Daar IO. (1995). Expression of an amphibian homolog of the Eph family of receptor tyrosine kinases is developmentally regulated. Oncogene. Mar 16; 10(6):1111-7. 9. Jones TL, Barnett L, Lafrenz D. (1994). Alteration of cell cycle kinetics and immunoglobulin genetranscription as the result of multiple agonist stimulation of murine B cells. Cell Immunol. Apr 15; 155(1):156-68. 10. Jones TL, Lafrenz D. (1992). Quantitative determination of the induction of apoptosis in a murine B cell line using flow cytometric bivariate cell cycle analysis. Cell Immunol. Jul; 142(2):348-60 |

| Director, Research & Development |

Mohan Karkada, PhD | Director, Research & Development Sr Staff Scientist, Wyss Institute at Harvard Medical School Director, Cancer Immunotherapy, Immunovaccine Inc. Sr Scientist, Dalhousie University Post-Doctoral Fellow, McGill University PhD, Immunology |

[Patents] 1. Use of Liposomes in a carrier comprising a continuous hydrophobic phase for deliver of polynucleotides in vivo (Pat No. US010232052B2) 2. Compositions Comprising Liposomes, An Antigen, A Polynucleotide and A Carrier Comprising a Continuous Phase of a Hydrophobic Substance(Pat No. US 20190290743A1) [Publication] 1. Super, M., Doherty, E.J., Cartwright, M.J., Mohan Karkada et al.(2022) "Biomaterial vaccines protect against bacterial infections and septic shock" Nature Biomed Eng. Jan;6(1):8-18 2. Heil L Berinstein, Mohan Karkada et al. (2015) "Survivin-targeted immunotherapy drives robust polyfunctional T cell generation and differentiation in advanced ovarian cancer patients" Oncoimmunology. May 7;4(8):e1026529 3. Sergio Rutella, Michael A Cannarile, Mohan Karkada, et al.(2020) "Society for Immunotherapy of Cancer clinical and biomarkers data sharing resource document - conceptual and practical challenges" J Immunother Cancer. Oct;8(2):e001472 [Associated careers] 1. Member, Society for Immunotherapy of Cancer Task Force, Clinical biomarker data sharing; 2018-2020 |

| Vice President, Clinical Operations |

Scott Rodgers | Sr. Director, Clinical Operations Sr. Director, Clinical Operations, Leadiant Biosciences Director, Clinical Affairs, Leadiant Biosciences Sr. Mgr., Clinical Research, Sigma Tau Pharmaceuticals Project Manager, SGS Life Sciences Services MS, Veterinary Science |

[Associated careers] 1. Contribution to leading and developing clinical operation divisions over 20 years 2. Focusing on clinical development strategy, clinical operations, sponsor oversight and project management over 35 Phase I-IV studies in biotechnology 3. Experience in government studies over 12 studies. 12 studies of Clinical Research Organization, and 11 studies of Sponsor in vaccines, drugs/biologic, and devices area 4. Success on track record throughout numerous Health Authority inspections from FDA, Health Canada, EMEA and sponsor audits without major findings 5. Success on achieving product approvals(FDA) and product launch on Revcovi. 05-Oct-2018 6. Experience in multiple IND transfers from Investigator Initiated Trials (IITs) to Sponsor INDs (ManNAC for GNE myopathy, Cystaran for cystinosis, pediatric ALL product from Enzon Pharmaceuticals to Sigma-Tau) 7. Proficient with building quality management systems, division infrastructure (SOPs, eTMF, training programs) and teams to enable ICH GCP and FDA regulation compliance from design and execution throughout clinical phases |

| Vice President, Quality Assurance |

Cara Sholter | Director, Quality Assurance Head of QA, Lonza Deputy Director of QA, Sanofi Pasteur Biologics Quality Assurance Senior Manager, MedImmune BS in Chemistry |

[Associated careers] 1. Over 20 years of Pharmaceutical experience and 3 years of Medical Device experience 2. Primary areas of expertise are quality / compliance, quality operations, facilities, and manufacturing / process equipment, process control systems in pharmaceutical and medical device environments 3. Established a consistent and reliable release process to satisfy customer demands 4. Increased compliance by establishing an on the floor Quality Assurance program 5. Successful FDA, AMVISA, PMDA audit history for focused business functional area |

| Vice President, Operations |

Brian Stamper | Sr Director, Manufacturing, Kite Pharma Director, Manufacturing, Lonza Associate Director, Maufacturing, AstraZeneca MS in Biotechnology Enterprise & Entrepreneurship; Johns Hopkins Univ |

[Associated careers] 1. Cell Culture Engineering XIV 2014: “Technology Transfer: Process Fit and Scale-Up for Manufacturing of Biologicals” Joint presentation with colleague from Merck Research Labs 2. IBC Process2Product 2012: “Data Management Approach to Enable Successful Technology Transfer within a Trusted Partner Network” 3. Pharmaceutical Manufacturing, April 2009: “Bioreactor Operational Excellence: Best practices from Scale-Up to Control” 4. Pharmaceutical Manufacturing Webinar 23 April 2009: “Mammalian Cell Culture Scale-up: Get it Right the First Time!” 5. AIChE Annual Meeting 2008: “Modeling the Platform: Leveraging Cross-Project Data to Understand Upstream BioProcess Scale-Up” 6. AIChE Annual Meeting(2004) “Effects of Process Parameters on Scaling Up and Scaling Down a GS-NS0 Process” [Publication] 1. Statistically Designed Calibration for Near Infrared Spectrometric Monitoring of Mammalian Cell Culture. Purdue University. 2017 |

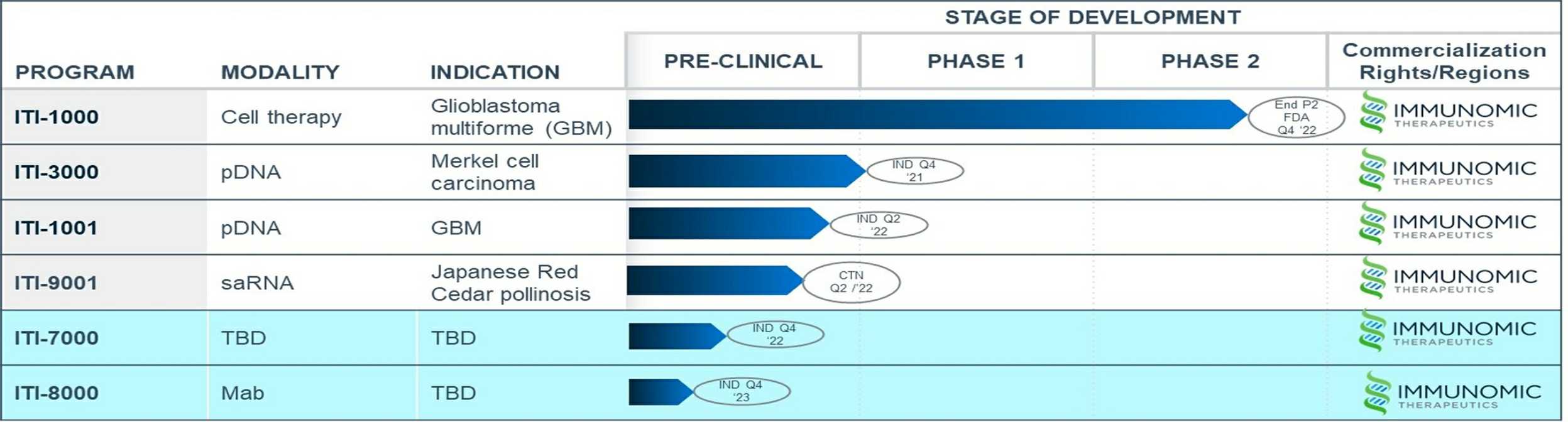

(3) 임상 개발 실적

|

|

임상 개발 실적 |

(4) 특허권 보유 현황

(가) 알레르기 치료용 핵산(Nucleic Acids)

| Attorney Ref. No. | Country | Application No. | Filing Date | Patent Number | Issue Date | Status |

| ITI-03-AU | Australia | 2012382406.00 | 28-Nov-14 | 2012382406 | 22-Mar-18 | Issued |

| ITI-03-AU-D1 | Australia | 2018200625.00 | 25-Jan-18 | 2018200625 | 02-Jan-20 | Issued |

| ITI-03-AU-D2 | Australia | 2019250227.00 | 18-Oct-19 | - | - | Issued |

| ITI-03-BR | Brazil | 1120140313270.00 | 15-Dec-14 | - | - | Issued |

| ITI-03-BR-D1 | Brazil | 1220200069082.00 | 06-Apr-20 | - | - | Published |

| ITI-03-CA | Canada | 2876824.00 | 15-Dec-14 | 2876824 | 21-Jul-20 | Issued |

| ITI-03-CN | China | 201280075163.50 | 06-Feb-15 | ZL201280075163.5 | 10-Nov-17 | Issued |

| ITI-03-EP | EPO | 12878776.90 | 15-Jan-15 | EP2861240B | 09-Sep-20 | Issued |

| ITI-03-EP-D1 | EPO | 20194785.00 | 09-Jul-20 | - | - | Pending |

| ITI-03-IL | Israel | 236174.00 | 12-Nov-14 | 236174 | 29-Feb-20 | Issued |

| ITI-03-IL-D1 | Israel | IL 270260 | 29-Oct-19 | 270260 | 01-Dec-20 | Issued |

| ITI-03-IL-D2 | Israel | IL 270261 | 29-Oct-19 | - | - | Pending |

| ITI-03-IL-D3 | Israel | IL 270262 | 29-Oct-19 | - | - | Pending |

| ITI-03-JP | Japan | 2015-517226 | 11-Dec-14 | 5807994 | 18-Sep-15 | Issued |

| ITI-03-JP-D1 | Japan | 2015-119893 | 02-Feb-15 | 6088584 | 10-Feb-17 | Issued |

| ITI-03-JP-D2 | Japan | 2016-223108 | 20-Oct-16 | 6353510 | 15-Jun-18 | Issued |

| ITI-03-KR | Republic of Korea | 10-2015-7000696 | 12-Jan-15 | 10-2107646 | 28-Apr-20 | Issued |

| ITI-03-KR-D1 | Republic of Korea | 10-2020-7012427 | 28-Apr-20 | - | - | Pending |

| ITI-03-US-C1 | United States | 15/058,224 | 02-Mar-16 | 9744230 | 29-Aug-17 | Issued |

| ITI-03-US-C1-D1 | United States | 15/663,871 | 31-Jul-17 | 10072053 | 11-Sep-18 | Issued |

| ITI-03-US-C3 | United States | 17/028,762 | 22-Sep-20 | - | - | Pending |

| (나) 땅콩 알레르기 치료용 핵산(Nucleic Acids for the Treatment of Peanut Allergy) |

| Attorney Ref. No. | Country | Application No. | Filing Date | Status |

| ITI-04-AU | Australia | 2015280143.00 | 07-Dec-16 | Pending |

| ITI-04-AU-D1 | Australia | 2020204277.00 | 26-Jun-20 | Pending |

| ITI-04-BR | Brazil | 1120160304390.00 | 23-Dec-16 | Pending |

| ITI-04-EP | EPO | 15738190.50 | 20-Jan-17 | Published |

| ITI-04-KR | Republic of Korea | 10-2017-7001547 | 18-Jan-17 | Pending |

| ITI-04-MY | Malaysia | PI 2016704552 | 07-Dec-16 | Pending |

| ITI-04-PCT | WIPO | PCT/US2015/037240 | 23-Jun-15 | Published |

| ITI-04-UA | Ukraine | a 2017 00531 | 20-Jan-17 | Pending |

(다) 알레르기 항원 생성(Allergen Constructs)

| Attorney Ref. No. | Country | Application No. | Filing Date | Status |

| ITI-06-PCT | WIPO | PCT/US2017/061847 WO/2018/093932 | 15-Nov-17 | Published |

| ITI-06-CA | Canada | 3044074.00 | 15-May-19 | Pending |

| ITI-06-CN | China | 201780077275.70 | 13-Jun-19 | Published |

| ITI-06-EP | EPO | 17809419.90 | 23-May-19 | Published |

| ITI-06-EP-HK | EPO | 19133376.40 | 10-Dec-19 | Published |

| ITI-06-JP | Japan | 2019-524956 | 15-May-19 | Published |

| ITI-06-US | United States | 16/461,185 | 15-May-19 | Published |

(라) ITI 보유 기타 출원 (Other Patents owned by ITI)

| Attorney Ref. No. | Country | Application No. | Filing Date | Status |

| ITI-07-AU | Australia | 2018254776.00 | 14-Oct-19 | Pending |

| ITI-07-BR | Brazil | BR1120190221085 | 22-Oct-19 | Pending |

| ITI-07-CA | Canada | 3061206.00 | 12-Oct-19 | Pending |

| ITI-07-CN | China | 201880026665.60 | 22-Oct-19 | Published |

| ITI-07-EP | EPO | 18726576.40 | 18-Nov-19 | Published |

| ITI-07-HK | Hong Kong | 62020003600.70 | 02-Mar-20 | Published |

| ITI-07-IL | Israel | 270024.00 | 17-Nov-19 | Pending |

| ITI-07-JP | Japan | 2019-557386 | 12-Oct-19 | Published |

| ITI-07-KR | Republic of Korea | 10-2019-7034054 | 19-Nov-19 | Pending |

| ITI-07-US | United States | 16/607,082 | 21-Oct-19 | Issued |

| ITI-07-US-D1 | United States | 17/514,857 | 29-Oct-21 | Pending |

| ITI-13-CA | Canada | 3100004.00 | 11-Nov-20 | Pending |

| ITI-13-EP | EPO | 19 72 8214.8 | 06-Nov-20 | Pending |

| ITI-13-JP | Japan | 2020-563907 | 12-Nov-20 | Pending |

| ITI-13-US | United States | 17/053,784 | 08-Nov-20 | Pending |

| ITI-08-AU | Australia | 2018263923.00 | 14-Oct-19 | Pending |

| ITI-08-BR | Brazil | BR1120190230149 | 01-Nov-19 | Pending |

| ITI-08-CA | Canada | 3061950.00 | 29-Oct-19 | Pending |

| ITI-08-CN | China | 201880029699.00 | 04-Nov-19 | Published |

| ITI-08-EP | EPO | EP18729224.8 | 25-Nov-19 | Published |

| ITI-08-HK | Hong Kong | 62020004476.10 | 18-Mar-20 | Published |

| ITI-08-IL | Israel | 270271.00 | 29-Oct-19 | Pending |

| ITI-08-JP | Japan | 2019-560156 | 01-Nov-19 | Published |

| ITI-08-KR | Republic of Korea | 10-2019-7035028 | 27-Nov-19 | Pending |

| ITI-08-US | United States | 16/610,133 | 01-Nov-19 | Pending |

| ITI-15-PCT | WIPO | PCT/US20/56197 | 17-Oct-20 | Pending |

| ITI-19-PROV | United States | 63/131,829 | 30-Dec-20 | Pending |

| ITI-19-PCT | United States | PCT/US2021/065491 | 29-Dec-21 | Pending |

(마) ITI 라이선스 인(Licensed-in from Annias/Duke)

| Attorney Ref. No. | Country | Application No. | Filing Date | Patent No. | Issue Date | Status |

| ITI-L01-AU | Australia | 2009259923.00 | 19-Jun-09 | - | - | Published |

| ITI-L01-CA | Canada | 2728739.00 | 19-Jun-09 | 2728739 | 7/11/2017 | Issued |

| ITI-L01-EP1 | EPO | 9767844.50 | 19-Jun-09 | 2303319B1 | 10/5/2016 | Issued |

| ITI-L01-EP2 | EPO | 16184921.10 | 19-Jun-09 | 3 156 069 | 8/5/2020 | Issued |

| ITI-L01-EP3 | EPO | EP20181935.6 | 24-Jun-20 | - | - | Pending |

| ITI-L01-FR | France | 9767844.50 | 19-Jun-09 | 2728739 | 7/11/2017 | Issued |

| ITI-L01-JP3 | Japan | 2016-249706 | 22-Dec-16 | 6342982 | 6/13/2018 | Issued |

| ITI-L01-US1 | United States | 12/488,176 | 19-Jun-09 | 8425898 | 4/23/2013 | Issued |

| ITI-L01-US2 | United States | 13/748,096 | 23-Jan-13 | 9011835 | 4/21/2015 | Issued |

| ITI-L01-US3 | United States | 14/681,534 | 8-Apr-15 | 9764026 | 9/19/2017 | Issued |

| ITI-L01-US4 | United States | 15/676,330 | 14-Aug-17 | 10632190 | 4/28/2020 | Issued |

| ITI-L01-US5 | United States | 16/822,354 | 18-Mar-20 | - | - | Pending |

| ITI-L01-US5-C1 | United States | 16/935,813 | 22-Jul-20 | - | - | Pending |

| ITI-L01-US5-C2 | United States | 16/937,171 | 23-Jul-20 | - | - | Pending |

| ITI-L01-US5-C3 | United States | 16/937,801 | 24-Jul-20 | - | - | Pending |

| ITI-L02-EP-D1 | EPO | 20 207 148.6 | 12-Nov-20 | - | - | Pending |

| ITI-L02-HK | Hong Kong | 16114587.20 | 22-Dec-16 | - | - | Published |

| ITI-L02-US | United States | 15/024,200 | 23-Mar-16 | 9950056 | 4/24/2018 | Issued |

| ITI-L03-US1 | United States | 15/036,878 | 16-May-16 | 9974848 | 5/22/2018 | Issued |

| ITI-L03-US2 | United States | 15/956,909 | 19-Apr-18 | - | - | Issued |

| ITI-L03-US2-C1 | United States | 17/372,475 | 11-Jul-21 | - | - | Pending |

(바) ITI 라이선스 인(Licensed -in from JHU)

| Attorney Ref. No. | Country | Application No. | Filing Date | Patent No. | Issue Date | Status |

| ITI-L04-US1 | United States | 10/474,371 | 5-Apr-02 | 8318173 | 27-Nov-12 | Issued |

| ITI-L04-US2 | United States | 12/824,835 | 28-Jun-10 | 8445660 | 21-May-13 | Issued |

| ITI-L04-US3 | United States | 13/897,319 | 17-May-13 | 9499489 | 22-Nov-16 | Issued |

| ITI-L04-US4 | United States | 15/353,847 | 17-Nov-16 | 9993546 | 12-Jun-18 | Issued |

| ITI-L04-US5 | United States | 15/976,453 | 10-May-18 | 11110164 | 9-Sep-21 | Issued |

| ITI-L04-AU | Australia | 2002307145 | 5-Apr-02 | 2002307145 | 13-Mar-08 | Issued |

| ITI-L04-CA | Canada | 2446462 | 5-Apr-02 | 2446462 | 22-Dec-15 | Issued |

| ITI-L04-EP | Europe | 2002763958 | 5-Apr-02 | 1385538 | 17-Aug-12 | Issued |

| ITI-L04-JP | Japan | 2002578890 | 5-Apr-02 | 4588296 | 17-Sep-10 | Issued |

(사) 상표 출원 (Trademarks)

| Attorney Ref. No. | Country | Application No. | Filing Date | Patent Number | Issue Date | Status | ||

| UNITE - US | United States | 87942596.00 | 31-May-18 | - | - | Published | ||

| VAX-Unite - US | United States | 87942576.00 | 31-May-18 | - | - | Allowed | ||

| IMMUNOMIC THERAPEUTICS | United States | 97/295,519 | 4-Mar-22 | n/a | n/a | Pending | ||

|

United States | 97/295,474 | 4-Mar-22 | n/a | n/a | Pending |

(5) 연구개발비용

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 천원) |

|

과 목 |

제38기 당반기 | 제37기 | 제36기 |

비 고 |

|

|

비용의 성격별 분류 |

재료비 | - | - | - | - |

| 인건비 | - | - | - | - | |

| 임상비용 | 4,049,535 | 8,945,091 | 4,155,457 | - | |

|

연구개발비용 합계 |

4,049,535 | 8,945,091 | 4,155,457 | - | |

|

(정부보조금) |

- | - | - | - | |

|

보조금 차감 후 금액 |

4,049,535 | 8,945,091 | 4,155,457 | - | |

|

회계처리 내역 |

판매비와 관리비 |

4,049,535 | 8,945,091 | 4,155,457 | - |

|

제조경비 |