|

|

20220816_22년 반기보고서_대표이사 확인서명_1 |

반 기 보 고 서

(제 44 기 반기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 08월 16일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 지엠비코리아 주식회사 |

| 대 표 이 사 : | 정세영 |

| 본 점 소 재 지 : | 경남 창원시 성산구 웅남로 618 |

| (전 화) 055-263-2131 | |

| (홈페이지) http://www.gmb.co.kr | |

| 작 성 책 임 자 : | (직 책) 전무이사 (성 명) 한용갑 |

| (전 화) 055-278-2117 | |

【 대표이사 등의 확인 】

|

|

20220816_22년 반기보고서_대표이사 확인서명_1 |

I. 회사의 개요

1. 회사의 개요

당사는 2011년 1월 1일부터 한국채택국제회계기준(K-IFRS)을 도입하였습니다. 지엠비코리아주식회사(이하 "회사" 또는 "지배회사")의 연결대상 종속회사는 7개사입니다.

1. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 7 | - | - | 7 | 1 |

| 합계 | 7 | - | - | 7 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

(1) 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '지엠비코리아주식회사' 라고 표기합니다. 또한 영문으로는 GMB KOREA Corp. 이라고 표기합니다.

(2) 설립일자

당사는 1979년 2월 23일에 자동차부품 및 기계공구류의 제조, 가공 및 판매를 목적으로 설립되었으며, 1982년 12월 04일자로 체결된 GMB CORPORATION와의 합작투자계약에 의거 외국인투자촉진법에 의한 외국인투자기업으로 기획재정부에 등록하였습니다.

(3) 본사의 주소, 전화번호, 홈페이지 주소

1) 주소 : 경남 창원시 성산구 웅남로 618

2) 전화번호 : 055-263-2131

3) 홈페이지 주소 : http://www.gmb.co.kr

(4) 주요사업의 내용 및 향후 추진하려는 신규사업관련

1) 지배회사에 대한 내용

지배회사의 주요 제품은 엔진 Belt System의 동력전달 용도로 쓰이는 TIB, Auto T/M내의 Valve Body에 조립되는 유압제어부품인 V/Splool, 자동차냉각시스템 적용 제품인 Water-Pump 및 Electric Water Pump 등으로 주 거래처인 현대자동차(주), 기아자동차(주)등의 완성차 업체와 현대트랜시스(주), 만도(주) 등의 부품모듈업체, 완성차 업체의 직영 A/S센터 및 대리점에 납품하여 매출 실적을 달성하고 있습니다. 해외거래처로는 Stellantis, GM Global, Renault 등의 완성차 업체에도 수출하고 있습니다. 또한 회사의 부설 기술연구소를 주축으로 한 연구진의 지속적인 노력으로 기존 제품의 개발은 물론 친환경, 고효율 등의 새로운 성장 동력인 Green Energy의 자동차 부품에 대한 개발에 박차를 가하고 있습니다.

2) 주요 종속회사에 대한 내용

Qingdao GMB Automotive.Co.Ltd의 주요제품은 자동차 구동축의 각도 변화에도 동력 전달이 가능하게 하는 SPIDER ASS'Y, 엔진의 냉각시스템 제품인 Water-Pump, Auto T/M의 유압제어 부품인 V/Spool등이며 주요 거래처는 완성차 업체인 북경현대자동차와 C/V JOINT 생산업체인 강소현대위아, 북경서한NTN과 자동차 Mission을 생산하는 상해GM 등입니다.

※ 회사의 목적사업은 정관에 아래와 같이 정의하고 있습니다.

| 목적사업 | 비고 |

|---|---|

| 자동차부속품, 용품 및 기계, 공구류의 제조, 가공 및 판매 | - |

| 금속의 처리 및 가공의 수탁과 수급업 | - |

| 베어링의 제조 및 판매업 | - |

| 주택건설사업 및 대지조성사업 | - |

| 부동산매매 및 임대업 | - |

| 응용 소프트웨어 개발, 공급 및 유지 보수업 | - |

| IT 컨설팅, 용역제공, 교육 등의 서비스 사업 | - |

| 각호에 부대하는 일체의 사업 | - |

(5) 최근 3년간 신용등급

1) 신용등급 현황

최근 3년간의 신용등급현황은 아래와 같습니다. 당사는 매년 나이스디앤비외 타신용평가사로부터 신용평가를 받고 있으며, 주요 신용평가등급 현황은 다음과 같습니다.

| 평가기준일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2021.12.31 | 기업신용평가 | A0 | 나이스디앤비 | 정기평가 |

| 2020.12.31 | 기업신용평가 | A0 | 나이스디앤비 | 정기평가 |

| 2019.12.31 | 기업신용평가 | A0 | 나이스디앤비 | 정기평가 |

2) 기업신용등급의 정의

기업신용등급은 기업의 신용도를 채무상환능력과 재무건전성 등의 관점에서 산출하여 신용위험의 정도를 측정하는 지표입니다.

| 신용등급 | 신용등급의 정의 |

|---|---|

| AAA | 최상위의 상거래 신용도를 보유한 수준 |

| AA | 우량한 상거래 신용도를 보유하여, 환경변화에 대한 대처능력이 충분한 수준 |

| A | 양호한 상거래 신용도를 보유하여, 환경변화에 대한 대처능력이 상당한 수준 |

| BBB | 양호한 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 다소 제한적인 수준 |

| BB | 단기적 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 제한적인 수준 |

| B | 단기적 상거래 신용도가 인정되나, 환경변화에 대한 대처능력은 미흡한 수준 |

| CCC | 현 시점에서 신용위험 발생가능성이 내포된 수준 |

| CC | 현 시점에서 신용위험 발생가능성이 높은 수준 |

| C | 현 시점에서 신용위험 발생가능성이 매우 높고 향후 회복가능성도 매우 낮은 수준 |

| D | 상거래 불능 및 이에 준하는 상태에 있는 수준 |

| NG | 등급부재 : 신용평가불응, 자료불충분, 폐(휴)업 등의 사유로 판단보류 |

※ 기업의 신용능력에 따라 AAA 등급에서 D 등급까지 10등급으로 구분 표시되며 등급 중 AA 등급에서 CCC 등급까지의 6개 등급에는 그 상대적 우열 정도에 따라 +,- 기호가 첨부

(6) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(7) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| - | - | - | - |

2. 회사의 연혁

(1) 회사의 본점소재지 및 그 변경

당사는 공시대상 기간 중 해당사항 없습니다.

(2) 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 03월 31일 | 정기주총 | 사내이사 송병영 | 사내이사 구교성 사내이사 정세영 사외이사 이정환 |

사내이사 변종문 |

| 2021년 03월 31일 | 정기주총 | - | 사외이사 허준영 사외이사 윤형윤 |

- |

| 2020년 03월 27일 | 정기주총 | 사외이사 이정환 | 사내이사 구교성 사내이사 변종문 사내이사 정세영 |

사외이사 민상원 |

| 2019년 03월 27일 | 정기주총 | 사외이사 허준영 | 사내이사 윤형윤 | 사외이사 권광현 |

| 2018년 03월 28일 | 정기주총 | 사외이사 민상원 | 사내이사 구교성 사내이사 변종문 사내이사 정세영 |

사외이사 김철수 |

3. 자본금 변동사항

(1) 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 44기 반기 (당반기말) |

43기 (2021년말) |

42기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 19,072,280 | 19,072,280 | 19,072,280 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 9,536,140,000 | 9,536,140,000 | 9,536,140,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 9,536,140,000 | 9,536,140,000 | 9,536,140,000 |

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 60,000,000 | - | 60,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 19,072,280 | - | 19,072,280 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 19,072,280 | - | 19,072,280 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 19,072,280 | - | 19,072,280 | - | |

5. 정관에 관한 사항

(1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 31일 | 제43기 정기주주총회 |

1. 제11조(명의개서대리인)에 관한 사항. |

개정 상법 반영 |

| 2019년 03월 27일 | 제40기 정기주주총회 |

1. 사업목적 추가 2. 전자증권법 시행에 의거 관련 조항 개정 |

1. 관련사업 진행 2. 상법 개정 3. 표준정관 개정 권고 수용 4. 표준정관 개정 권고 수용 5. 상법 개정 |

※ 2022년 3월 31일 제43기 정기주주총회 안건에는 상기의 정관 변경 안건이 포함되어 주주총회에서 승인되었습니다.

II. 사업의 내용

1. 사업의 개요

연결회사는 자동차부품 생산을 주 사업으로 하고 있으며, 기계부품류의 베어링도 일부 생산하고 있습니다.

당사는 뛰어난 기술력을 바탕으로 자동차부품 업계의 선도적인 역할을 해왔으며, 초정밀, 고기능을 요구하는 자동차 Power Train용 부품개발에 심혈을 기울여 자동차의 저소음화, 연비 향상, 내구성 향상에 많은 기여를 했습니다.

최근에는 회사의 역량을 Green Energy 자동차산업에 집중하여 전기차, 수소연료전지차로 대변되는 차세대 자동차에 적용할 전동모터 부품 개발에 주력하고 있습니다.

또한, Global Business Network를 구축하여 시장을 전 세계적으로 확대하는 동시에 생산거점을 다국화하여 국제 경쟁력 강화에 최선을 다하고 있으며, 이를 선도할

Global 인재 육성과 세계 1등 제품 개발에 심혈을 기울이고 있습니다.

연결회사의 사업현황을 요약하면 아래와 같습니다.

| 사업부문 | 주요제품 | 2021년 매출비중 | 주요고객 |

|---|---|---|---|

| 자동차부품 | Transmission Parts(Spool Valve 등) | 25.3% | 현대기아차 현대위아 현대트랜시스 현대모비스 한국지엠 서한산업 GM Global Stellantis Borgwarner GATES 등 |

| Engine Parts(Water Pump 등) | 21.9% | ||

| Chassis Parts(Universal Joint 등) | 21.5% | ||

| GreenEnergy Parts(Electric Water Pump 등) | 16% | ||

| Bearing Parts(Ball Bearing 등) | 1% | ||

| 기타 상품류 등 | 14.3% |

※ 당사 및 연결종속회사의 사업부문에 대한 자세한 사항은 "7. 기타 참고사항"을 참고하시기 바랍니다.

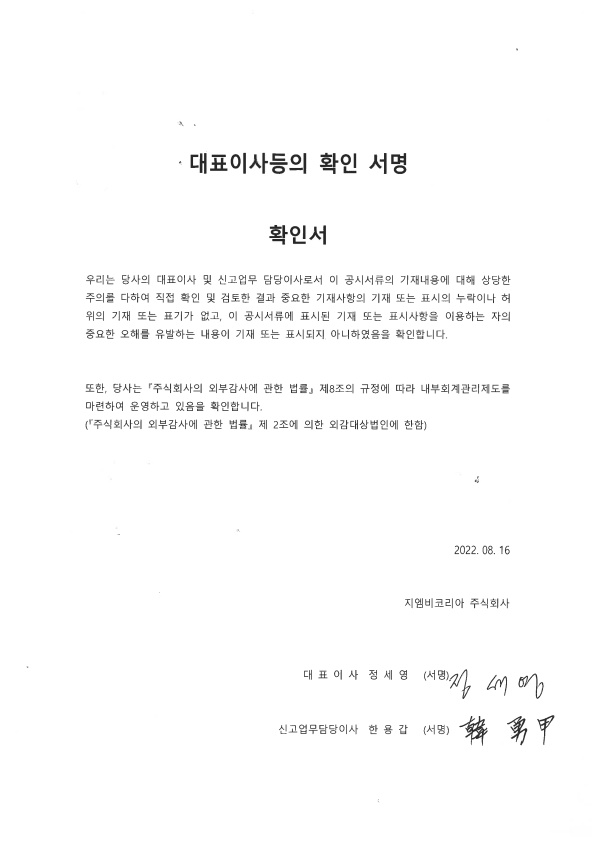

2. 주요 제품 및 서비스

(1) 주요제품 등의 현황

당사의 주요제품현황은 다음과 같습니다.

| (단위 : 천원) |

| 사업부문 | 매출유형 | 구체적용도 | 매출액 | 비율 |

|---|---|---|---|---|

| 자동차부품 | Transmission Parts | 변속기관련부품 | 81,459,783 | 22.77% |

| Engine Parts | 엔진부품 | 76,432,596 | 21.37% | |

| Chassis Parts | 섀시부품 | 72,126,374 | 20.16% | |

| GreenEnergy Parts | 친환경차 부품 | 68,508,553 | 19.15% | |

| Bearing Parts | 베어링 부품 | 2,089,236 | 0.58% | |

| 기타 | 기타 상품류 | 57,113,837 | 15.97% | |

| 단순합계 | 357,730,379 | 100.00% | ||

| 내부거래제거 | 67,557,561 | - | ||

| 합계 | 290,172,818 | - | ||

|

|

주요제품정리 |

(2) 주요 제품 등의 가격변동추이

| (단위 : 원 ) |

| 사업부문 | 품 목 | 제44기 반기 | 제43기 | 제42기 |

|---|---|---|---|---|

| 자동차부품 | TIB | 4,112 | 4,012 | 3,902 |

| V/SPOOL | 526 | 508 | 536 | |

| CV/Joint | 1,492 | 1,764 | 1,682 | |

| SBB | 1,228 | 1,170 | 1,190 | |

| W/PUMP | 13,958 | 10,582 | 7,646 | |

| H/JOINT | 269 | 261 | 255 | |

| F/CLUTCH | 20,577 | 18,828 | 17,230 | |

| EWP | 48,306 | 51,602 | 51,163 |

1) 산출기준

- 품목분류 : 형상 및 기능이 유사한 제품 유형별로 통합 구분

- 산출단위 : 납품단위개당

- 산출방법 : 주요품목별 평균가격

2) 주요 가격 변동원인

코로나 19 등의 영향으로 철강재 등 원재료 가격 변동 및 수출 환율 변동으로 인한 판매단가 변동이 가장 큰 요인이며, 일부품목은 완성차의 차종 또는 사양변경등이 주요가격변동요인입니다.

상기의 가격산출기준은 각 사업년도별 제품군별 단위당 단순평균가격을 산정하였기 때문에 해당년도에 납품되는 제품과 형번에 따라 가격차이가 발생할 수 있습니다.

3. 원재료 및 생산설비

(1) 주요 원재료 등의 현황

당사 및 연결대상의 주요종속회사의 주요 원재료등의 현황입니다.

| (단위 : 천원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 |

|---|---|---|---|---|---|

| 자동차부품 | 원재료 | S/BAR 외 | 제조, 판매 | 160,744,430 | 85.90% |

| 상품매입 | BALL BEARING외 | 판매 | 26,380,834 | 14.10% | |

| 합 계 | 187,125,264 | 100.00% | |||

(2) 주요 원재료 등의 가격변동추이

| (단위 : kg/원) |

| 사업부문 | 품 목 | 제44기 반기 |

제43기 | 제42기 |

|---|---|---|---|---|

| 자동차부품 | 쾌삭강: SUM24L Φ12.12 (CD-Bar재) | 2,305 | 2,115 | 1,595 |

| 베어링강: SUJ2 Φ11.3 (CD-Bar재) | 2,191 | 2,079 | 1,620 | |

| 탄소강: S45C Φ10.12 (CD-Bar재) | 2,050 | 1,820 | 1,420 | |

| 알루미늄: A6082-T6 Φ16.2 (인발 Bar재) | 7,998 | 7,190 | 5,716 |

1) 산출기준

- 품목선정기준 : 사용량이 많은 주요 원자재 기준

- 산출단위 : kg/원

- 산출방법 : 해당기말시점 단가

2) 주요 가격변동원인

- 철강재 및 원재료 가격상승, 환율변동

(3) 생산능력 및 생산능력의 산출근거

1) 생산능력

당사 및 연결대상의 주요종속회사의 생산능력은 다음과 같습니다.

| (단위 : EA ) |

| 사업부문 | 구분 | 매출유형 | 사업소 | 제44기 반기 | 제43기 | 제42기 |

|---|---|---|---|---|---|---|

| 자동차 부품 |

당사 | Transmission Parts | 창원1공장외 | 191,000,000 | 382,000,000 | 382,000,000 |

| Engine Parts | 9,000,000 | 18,000,000 | 18,000,000 | |||

| Chassis Parts | 19,920,000 | 39,840,000 | 39,840,000 | |||

| GreenEnergy Parts | 1,013,000 | 1,000,000 | 1,000,000 | |||

| Bearing Parts | 7,800,000 | 15,600,000 | 15,600,000 | |||

| 종속회사 | Transmission Parts | 중국 즉묵외 | 37,885,500 | 72,695,000 | 97,460,000 | |

| Engine Parts | 912,700 | 1,841,000 | 1,957,000 | |||

| Chassis Parts 등 | 5,936,000 | 14,724,000 | 15,525,700 |

※ 최대생산수량을 기준으로 작성하였고 구체적인 산출근거는 하기에 서술되어 있습니다.

2) 생산능력의 산출근거

① 산출방법 등

가) 산출기준 최대 생산 능력 기준

나) 산출방법

- 평균생산능력

ⓐ 1SHIFT : 시간당 표준수량 × 10HR(평균일작업시간) × 작업일수

ⓑ 2SHIFT : 시간당 표준수량 × 20HR(평균일작업시간) × 작업일수

- 최대생산능력

ⓐ 2SHIFT : 시간당 표준수량 × 21.5HR(평균일작업시간) × 작업일수

다) 작업일수

ⓐ 평균생산능력의 월작업일수 : 당사 Work Calendar에 따른 월평균작업일수

ⓑ 최대생산능력의 월작업일수 : 당사 Work Calendar에 따른 월평균작업일수에

추가최대작업시간인 4일 추가

라) 평균가동시간

당반기의 평균가동시간은 다음과 같습니다.

| 사업부문 | 소재지 | 1일 평균가동시간 | 월 평균 가동일자 |

|---|---|---|---|

| 자동차부품 | 창원외 | 18.3시간 | 20.0일 |

(4) 생산실적 및 가동률

1) 생산실적

당사 및 연결대상의 주요종속회사의 생산실적은 다음과 같습니다.

| (단위 : EA ) |

| 사업부문 | 구분 | 매출 유형 | 사업소 | 제44기 반기 | 제43기 | 제42기 |

|---|---|---|---|---|---|---|

| 자동차 부품 |

당사 | Transmission Parts | 창원공장외 | 118,837,000 | 241,166,000 | 233,000,000 |

| Engine Parts | 3,013,700 | 6,800,600 | 6,076,000 | |||

| Chassis Parts | 14,654,200 | 29,494,000 | 25,380,000 | |||

| GreenEnergy Parts | 998,350 | 1,385,630 | 950,000 | |||

| Bearing Parts | 1,364,600 | 6,320,000 | 9,151,000 | |||

| 종속회사 | Transmission Parts | 중국 청도 | 26,616,000 | 63,138,000 | 55,928,000 | |

| Engine Parts | 577,000 | 955,000 | 566,000 | |||

| Chassis Parts | 2,030,700 | 5,685,000 | 6,145,000 |

2) 당해 사업연도의 가동률

당반기의 가동률은 다음과 같습니다.

| (단위 : hr,% ) |

| 사업부분 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|

| 자동차부품 | 3,053 | 2,145 | 70.2 |

(5) 생산설비의 현황 등

1) 연결대상 기준의 생산공장의 소재 현황은 다음과 같습니다.

| 회사명 | 업종 | 생산공장의 소재지 | 비고 |

|---|---|---|---|

| GMB Korea | 제조업(자동차부품) | 창원 제1공장 | - |

| 창원 제2공장 | - | ||

| 충남 서산공장 | - | ||

| Qingdao GMB Automotive | 중국 청도 즉묵시 | - | |

| 에이지테크(주) | 창원 마산회원구 | - | |

| GMB Automotive (NANTONG) Co.Ltd | 중국 난퉁시 | - | |

| GMB Rus Automotive, LLC | 러시아 상트페테르부르크 | - | |

| GMB Romania Auto Industry SRL | 루마니아 아루자 | - | |

| 지엠비엘피스(주) | 창원 마산회원구 | - |

2) 생산설비의 현황

당사의 연결대상 기준 설비가 포함된 유형자산의 현황은 다음과 같습니다.

| (당반기말) | (단위:천원) |

| 계정과목 | 취득원가 | 감가상각누계액 | 국고보조금 | 손상차손누계액 | 장부가액 |

| 토지 | 21,606,699 | - | - | - | 21,606,699 |

| 건물 | 64,203,588 | (18,852,117) | - | (570,900) | 44,780,571 |

| 구축물 | 9,587,687 | (4,461,310) | - | - | 5,126,377 |

| 기계장치 | 343,847,510 | (206,577,010) | (3,550,689) | (432,080) | 133,287,731 |

| 차량운반구 | 2,036,185 | (1,498,534) | (23,319) | - | 514,332 |

| 공구와기구 | 17,998,214 | (15,955,051) | (23,600) | - | 2,019,563 |

| 비품 | 19,657,167 | (15,999,651) | (22,735) | - | 3,634,781 |

| 임차개량자산 | 4,357,600 | (1,727,469) | - | - | 2,630,131 |

| 금형자산 | 1,391,789 | (226,855) | - | - | 1,164,934 |

| 건설중인자산 | 7,364,802 | - | (602,220) | - | 6,762,582 |

| 합계 | 492,051,241 | (265,297,997) | (4,222,563) | (1,002,980) | 221,527,701 |

3) 설비의 신설ㆍ매입 계획 등

① 진행중인 투자

당사 및 연결대상의 주요종속회사의 진행중인 투자현황입니다.

| (단위 : 천원 ) |

| 사업 부분 | 투자기간 | 구분 | 투자대상 자산 | 투자효과 | 총투자액 | 기투자액 | 향후 투자액 | 비고 |

|---|---|---|---|---|---|---|---|---|

| 자동차부품 사업부문 |

2022년 | 당사 | 기계장치/건물 | 신규증설 | 6,202,949 | 6,021,675 | 181,274 | - |

| 기계장치/개발비외 | 연구개발/시험 | 9,419,531 | 9,209,655 | 209,876 | - | |||

| 기계장치/수선비 | 노후교체 | 4,452,950 | 2,515,499 | 1,937,451 | - | |||

| 기계장치/비품외 | 자동/합리화 | 2,852,900 | 2,002,632 | 850,268 | - | |||

| 기계장치/공기구/비품 | 품질향상 | 1,056,570 | 476,182 | 580,388 | - | |||

| 비품/지급수수료 | 전산화 | 918,900 | 728,200 | 190,700 | - | |||

| 기계장치/비품외 | 환경개선 | 3,395,304 | 3,245,185 | 150,119 | - | |||

| 광고선전비/지급수수료 | 컨설팅/전시회외 | 510,000 | 178,835 | 331,165 | - | |||

| 종속회사 | 기계장치등 | 생산능력향상 | 1,936,353 | 288,916 | 1,647,437 | - | ||

| 합 계 | 30,745,457 | 24,666,779 | 6,078,678 | - | ||||

② 향후 투자계획

당사 및 연결대상의 주요종속회사의 향후 투자계획입니다.

| (단위 : 천원 ) |

| 사업부분 | 구분 | 예산투자총액 | 연도별 예상투자액 | 투자효과 | 비 고 | |||

|---|---|---|---|---|---|---|---|---|

| 자산형태 | 금 액 | 제44기 | 제45기 | 제46기 | ||||

| 자동차부품 사업부문 |

당사 | 건물 | 923,800 | 923,800 | - | - | - | - |

| 구축물 | 385,604 | 385,604 | - | - | 생산능력 증대 | |||

| 공기구/비품 | 4,412,849 | 4,412,849 | - | - | 신규 구매 | - | ||

| 기계장치 | 12,175,520 | 12,175,520 | - | - | 생산능력증대,자동화,합리화 | - | ||

| 연구/개발 외 | 10,911,331 | 10,911,331 | - | - | 연구개발,경쟁력강화 | - | ||

| 종속회사 | 기계장치등 | 1,936,353 | 1,936,353 | - | - | 생산능력 향상 | - | |

| 합 계 | 30,745,457 | 30,745,457 | - | - | - | - | ||

※ 제45기 이후 투자액은 경영환경 변화에 따라 수시 변경될 수 있으므로 현시점에서 합리적인 투자액을 추정할 수 없습니다.

4. 매출 및 수주상황

(1) 매출실적

당사의 연결기준 매출실적은 다음과 같습니다.

| (단위 : 천원) |

| 품 목 | 제44기 반기 | 제43기 | 제42기 | |

|---|---|---|---|---|

| Transmission Parts |

수출 | 55,288,523 | 107,958,373 | 98,299,832 |

| 내수 | 26,171,260 | 56,904,299 | 49,192,604 | |

| 합계 | 81,459,783 | 164,862,672 | 147,492,436 | |

| Engine Parts | 수출 | 58,771,947 | 107,291,726 | 87,706,401 |

| 내수 | 17,660,649 | 35,297,126 | 36,106,413 | |

| 합계 | 76,432,596 | 142,588,852 | 123,812,814 | |

| Chassis Parts | 수출 | 18,792,998 | 37,980,221 | 27,035,849 |

| 내수 | 53,333,376 | 101,588,570 | 95,634,672 | |

| 합계 | 72,126,374 | 139,568,791 | 122,670,521 | |

| GreenEnergy Parts | 수출 | 36,865,610 | 62,650,936 | 38,295,737 |

| 내수 | 31,642,944 | 41,059,285 | 30,101,910 | |

| 합계 | 68,508,554 | 103,710,221 | 68,397,647 | |

| Bearing Parts | 수출 | 1,297,453 | 2,932,909 | 2,261,429 |

| 내수 | 791,783 | 3,027,992 | 6,286,780 | |

| 합계 | 2,089,236 | 5,960,901 | 8,548,209 | |

| 기타 | 수출 | 41,796,532 | 67,556,219 | 46,633,022 |

| 내수 | 15,317,305 | 25,983,832 | 17,592,034 | |

| 합계 | 57,113,837 | 93,540,051 | 64,225,056 | |

| 단순 합계 | 수출 | 212,813,062 | 386,370,384 | 300,232,270 |

| 내수 | 144,917,317 | 263,861,104 | 234,914,413 | |

| 합계 | 357,730,379 | 650,231,488 | 535,146,683 | |

| 내부거래제거 | 수출 | 41,005,518 | 75,588,608 | 49,403,530 |

| 내수 | 26,552,043 | 43,310,700 | 39,972,724 | |

| 합계 | 67,557,561 | 118,899,308 | 89,376,254 | |

| 합 계 | 수출 | 171,807,544 | 310,781,776 | 250,828,740 |

| 내수 | 118,365,274 | 220,550,404 | 194,941,688 | |

| 합계 | 290,172,818 | 531,332,180 | 445,770,428 | |

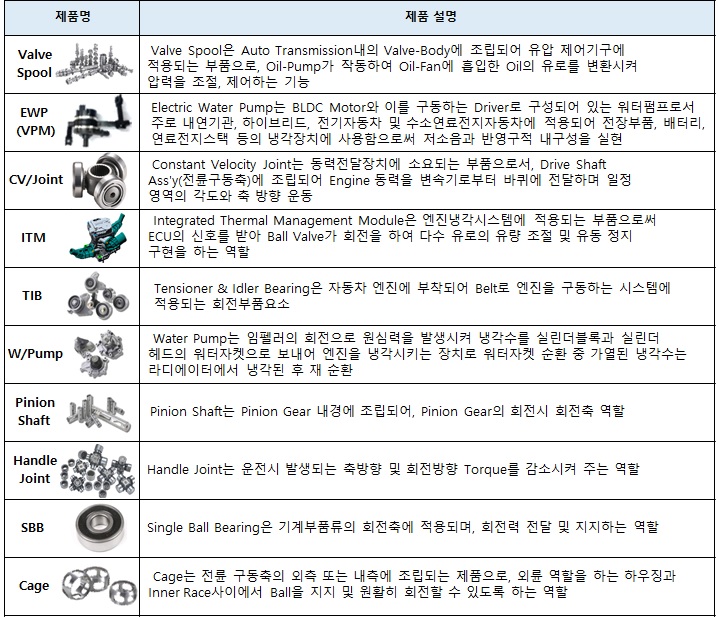

(2) 판매경로 및 판매방법 등

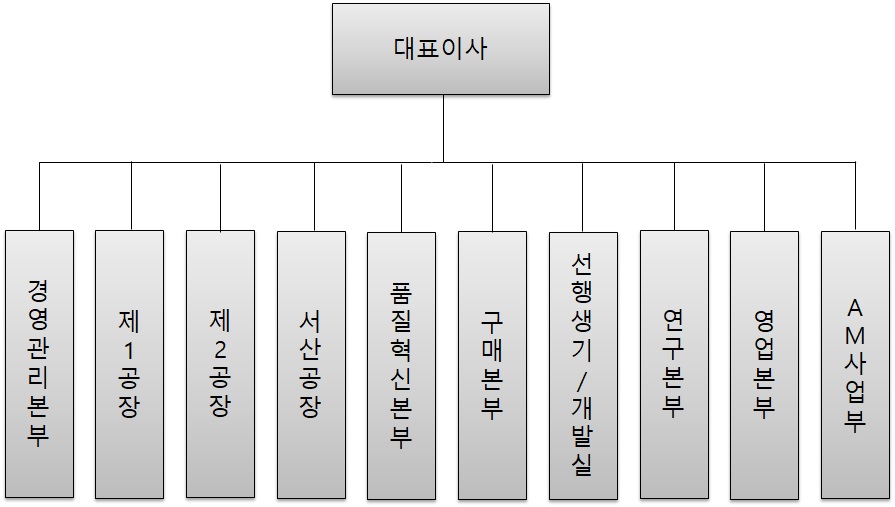

1) 판매조직

|

|

2022년 영업부분 조직도 |

2) 판매경로

- 내수

① OEM 판매 : 현대자동차, 기아자동차, 르노삼성자동차 등의 완성차 업체에 직납

② 부품모듈업체 납품 : 만도(주), 현대트랜시스, 현대위아, 반도코리아 등 Sub-Ass embly업체에도 직접 납품

③ OES 판매 : 현대모비스, 한국지엠 등의 완성차 업체의 직영 A/S 센터로 판매

④ 대리점(Agent) : 소매상 영업과 소비자에 직접 소량 공급하는 도매상으로서의 역 할을 하고 있는 대리점을 통한 판매

- 수출

① 직접수출

해외 바이어와 직접 연락을 통하여 판매/공급 계약을 체결하고 수주를 접수하여 직접 선적 진행

② 간접수출

당사의 국내 고객을(부품 제조업체, 무역상 등) 통하여 접수한 해외 바이어의 수주 를 접수 선적 진행

③ 판매방법 및 조건

- 내수 : 각 거래선 현금 및 외담대 판매

- 수출 : T/T방식

④ 판매전략

- 내수

가) 기존제품의 매출 신장

ⓐ 현재의 기존제품에 대한 고품질과 원가 경쟁력을 바탕으로 기업 이미지 제고 와 철저한 사후 고객만족을 통한 매출 신장

ⓑ 신공법과 신기술을 접목하여 제품 경쟁력을 확보하여 수주확대.

나) 자동차 신패러다임 모듈화로 매출 신장

ⓐ 기존의 자동차 단품 생산 개념에서 모듈화 개념에 따른 매출 신장

다) 자동차 모기업의 해외공장 현지 생산화에 따른 매출 신장

ⓐ 자동차 모기업의 해외공장 현지 생산화 정책에 따른 동반 진출로 매출 신장

라) 차세대 자동차의 신개념 부품 개발에 따른 매출 신장

차세대 자동차인 하이브리드카 부품(전동식 Water Pump 일체 모듈 등) 개발을 통한 매출 신장

마) 세계 선진 부품업체와의 기술제휴로 인한 신제품(수입부품)의 전략적 매출 신 장

바) 대리점 관리에 있어 단순하게 판매를 대행하는 업체로 여기기보다는 각 대리 점을 대상으로 지속적인 정보제공을 통하여 관계개선 및 매출증대 향상을 이룩 할 수 있도록 직간접적인 지원

사) 고객을 당사로 초청하여 기술세미나를 실시함으로써 제품을 직/간접적으로 취 급하는 고객들로부터 여러 의견을 청취하고, 보다 나은 제품 만족의 실현으로 고객 만족 강화

아) 정기적인 고객만족도 조사를 실시하고 있으며, 이 조사를 통해 경쟁사에 대비 한 당사의 현 위치를 알 수 있고 또한 만족부분과 불만족부분을 파악함으로써 고객만족도를 위해 지속적인 개선활동 전개로, 고객 만족을 최우선 과제로 선 정 실현

자) 영업소를 활용한 영업거점 확보를 모색, 다각적 방법으로 판매

- 수출

가) 북미등의 A/M 시장 공격적 영업으로 공급 확대

나) OEM사의 Global Sourcing에 체계적 대응 : 북미, 유럽등 전문영업Agent 활용

다) Global Sourcing을 통한 GMB Brand 상품사업 확대

라) 선진 업체와의 기술 및 전략적 제휴를 통한 미래사업 기반 구축

(3) 주요매출처

당사의 지배회사 별도매출 기준으로 주요 국내매출처는 현대위아, 현대트랜시스, 현대모비스를 포함한 현대기아차 그룹이 전체매출의 45% 비중을 차지하고, 그외에 한국GM, 르노삼성 등의 완성차와 만도, 남양넥스모, 한국프랜지공업 등의 Tier1 업체에 제품을 납품하고 있습니다. 완성차 기준으로 전 제품에 걸쳐 10% ∼ 90%에 이르는 시장 점유율을 확보하고 있습니다.

당사의 해외시장의 주요 매출처는 Stellantis, GM Global, Renault 등의 완성차와 Litens, Jatco, Borgwanar, GKN 등의 Tier1 업체에 제품을 납품하고 있습니다. 해외 시장의 시장점유율은 5% ∼ 40%까지 확보하고 있으며 해외영업력 강화로 인하여 점진적으로 점유율을 확대해 가고 있습니다.

(4) 수주상황

당사는 자동차부품사업의 특성상 양산시점부터 완성차의 생산계획에 따라 납품하기 때문에 총수주액 및 수주잔고 산정은 어려우며, 대내외적 경제환경 변화와 그에 따른수요변화를 정확히 예측할 수 없기 때문에 수주물량, 수주잔고 등은 기재를 생략합니다.

5. 위험관리 및 파생거래

당사는 미래의 예상치 못한 환율변동으로 인한 외화채권, 채무와 관련하여 예상되는 외환거래의 환율 및 시장금리변동으로 인한 이자수익 발생금액에 따른 미래 현금흐름의 불확실성의 위험이 있습니다. 당사는 불확실한 시장위험을 최소화하여 재무구조의 건전성 및 경영의 안정성 실현을 목표로 리스크 관리에 만전을 기하고 있으며, 체계적이고 효율적인 환리스크 관리를 위하여 외화담당자가 국내외 금융기관과 환리스크 관리에 대한 의견을 지속적으로 교류하면서 효율적이고 안정적으로 환리스크 관리 체제를 유지하고 있습니다.

(1) 금융자산의 범주별 분류 및 공정가치

성격 및 특성에 기초한 금융상품의 범주별 분류에 따른 장부금액과 공정가치 및 공정가치 서열체계 수준별 분류내역은 다음과 같습니다.

공정가치 서열체계 수준은 공정가치의 관측가능한 정도에 따라 수준 1, 2 또는 3으로분류합니다.

| ㆍ | 수준1 : 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 (조정되지 않은) 공시가격 |

| ㆍ | 수준2 : 수준1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측 가능한 투입변수에서 도출된 금액 |

| ㆍ | 수준3 : 자산이나 부채에 대한 관측가능한 자료에 기초하지 않은 투입변수를 포함한 가치평가기법에서 도출된 금액(관측가능하지 않은 투입변수) |

<금융자산>

| (당반기말) | (단위:천원) |

| 구 분 | 장부금액 | 공정가치 | ||||||

|---|---|---|---|---|---|---|---|---|

|

상각후원가 (주1) |

기타포괄손익- 공정가치측정 금융자산 |

당기손익- 공정가치측정 금융자산 |

합계 | 수준1 | 수준2 | 수준3 | 합계 | |

| 현금및현금성자산 | 25,430,555 | - | - | 25,430,555 | - | - | - | - |

| 단기금융상품 | 5,891,310 | - | - | 5,891,310 | - | - | - | - |

| 매출채권및기타채권 | 126,577,423 | - | - | 126,577,423 | - | - | - | - |

| 장기금융상품 | 5,517,957 | - | - | 5,517,957 | - | - | - | - |

| 기타금융자산 | 1,569,983 | - | 2,093,219 | 3,663,202 | - | - | 2,093,219 | 2,093,219 |

| 기타포괄손익-공정가치 측정금융자산 |

- | 1,000 | - | 1,000 | - | - | 1,000 | 1,000 |

| 합 계 | 164,987,228 | 1,000 | 2,093,219 | 167,081,447 | - | - | 2,094,219 | 2,094,219 |

(주1) 장부금액을 공정가치의 합리적인 근사치로 간주하여 공시대상에서 제외하였습니다.

| (전기말) | (단위:천원) |

| 구 분 | 장부금액 | 공정가치 | ||||||

|---|---|---|---|---|---|---|---|---|

|

상각후원가 (주1) |

기타포괄손익- 공정가치측정 금융자산 |

당기손익- 공정가치측정 금융자산 |

합계 | 수준1 | 수준2 | 수준3 | 합계 | |

| 현금및현금성자산 | 9,312,902 | - | 9,312,902 | - | - | - | - | |

| 단기금융상품 | 6,804,203 | - | 6,804,203 | - | - | - | - | |

| 매출채권및기타채권 | 126,442,054 | - | 126,442,054 | - | - | - | - | |

| 장기금융상품 | 7,840,803 | - | 7,840,803 | - | - | - | - | |

| 기타금융자산 | 1,875,416 | 96,598 | 1,972,014 | - | - | 96,598 | 96,598 | |

| 기타포괄손익-공정가치 측정금융자산 |

- | 1,000 | 1,000 | - | - | 1,000 | 1,000 | |

| 합 계 | 152,275,378 | 1,000 | 96,598 | 152,372,976 | - | - | 97,598 | 97,598 |

(주1) 장부금액을 공정가치의 합리적인 근사치로 간주하여 공시대상에서 제외하였습니다.

<금융부채>

| (당반기말) | (단위:천원) |

| 구 분 | 장부금액 | 공정가치 | |||||

|---|---|---|---|---|---|---|---|

|

상각후원가 (주1) |

당기손익- 공정가치측정 금융자산 |

합계 | 수준1 | 수준2 | 수준3 | 합계 | |

| 매입채무및기타채무 | 75,459,343 | - | 75,459,343 | - | - | - | - |

| 차입금 | 185,623,226 | - | 185,623,226 | - | - | - | - |

| 기타금융부채 | 11,270 | - | 11,270 | - | - | - | - |

| 합 계 | 261,093,839 | - | 261,093,839 | - | - | - | - |

(주1) 장부금액을 공정가치의 합리적인 근사치로 간주하여 공시대상에서 제외하였습니다.

| (전기말) | (단위:천원) |

| 구 분 | 장부금액 | 공정가치 | |||||

|---|---|---|---|---|---|---|---|

|

상각후원가 (주1) |

당기손익- 공정가치측정 금융자산 |

합계 | 수준1 | 수준2 | 수준3 | 합계 | |

| 매입채무및기타채무 | 69,946,314 | - | 69,946,314 | - | - | - | - |

| 차입금 | 167,565,801 | - | 167,565,801 | - | - | - | - |

| 기타금융부채 | 23,785 | 780,352 | 804,137 | - | - | 780,352 | 780,352 |

| 합 계 | 237,535,900 | 780,352 | 238,316,252 | - | - | 780,352 | 780,352 |

(주1) 장부금액을 공정가치의 합리적인 근사치로 간주하여 공시대상에서 제외하였습니다.

다음 표는 수준 2와 수준 3 공정가치측정에 사용된 가치평가기법, 공정가치 서열체계 수준, 유의적이지만 관측가능하지 않은 투입변수 및 범위와 관측가능하지 않은 투입변수와 공정가치측정치 간의 연관성을 설명한 것입니다.

| 구 분 | 공정가치(단위:천원) | 공정가치 서열체계 수준 | 가치평가기법 | |

|---|---|---|---|---|

| 당반기말 | 전기말 | |||

| 기타금융자산 (이자율스왑) |

2,093,219 | 96,598 | 수준3 | 이자율스왑의 공정가치 측정에 사용되는 할인율과 선도이자율은 보고기간 말 현재 시장에서 공시된 이자율로부터 도출되는 적용가능한 수익률곡선에 기초하여 결정하고 있습니다. 이자율스왑의공정가치는 상기 방법으로 도출된 선도이자율에 기초하여 추정한 이자율스왑의 미래현금흐름을 적절한 할인율로 할인한 금액으로 측정하고 있습니다. |

| 기타금융부채 (이자율스왑) |

- | 780,352 | 수준3 | 이자율스왑의 공정가치 측정에 사용되는 할인율과 선도이자율은 보고기간 말 현재 시장에서 공시된 이자율로부터 도출되는 적용가능한 수익률곡선에 기초하여 결정하고 있습니다. 이자율스왑의 공정가치는 상기 방법으로 도출된 선도이자율에 기초하여 추정한 이자율스왑의 미래현금흐름을 적절한 할인율로 할인한 금액으로 측정하고 있습니다. |

당반기와 전반기 중 수준1과 수준2간의 유의적인 이동은 없습니다.

1) 연결재무상태표에서 반복적으로 공정가치로 측정되는 금융상품 중 수준 3으로 분류되는 금융자산과 금융부채의 내역은 다음과 같습니다(단위: 천원).

| 구 분 | 내역 | 당반기말 | 전기말 |

|---|---|---|---|

| 기타포괄손익-공정가치측정금융자산 | 비상장주식 | 1,000 | 1,000 |

2) 후속적으로 공정가치로 측정하지 않는 금융자산 및 금융부채의 공정가치 공시금액은원가가 공정가치의 적절한 추정치가 될 수 있습니다. 수준1로 측정되는 금융상품의 공정가치는 해당 금융상품의 공시되는 가격으로 산출하였습니다. 수준2로 측정되는 금융상품의 공정가치는 할인된 현금흐름을 이용하여 산정하였으며 신용위험을 조정한 시장금리을 이용하여 미래현금흐름을 할인하였습니다. 당기 및 전기 중 상각후원가로 측정되며 수준3으로 분류되어 공정가치가 공시되는 금융상품은 없습니다.

(2) 금융위험관리목적

연결실체의 재무부문은 영업을 관리하고, 국내외 금융시장의 접근을 조직하며, 각 위험의 범위와 규모를 분석한 내부위험보고서를 통하여 연결실체의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있습니다. 이러한 위험들은 시장위험(통화위험, 이자율위험 및 가격위험 포함), 신용위험, 유동성위험을 포함하고 있습니다.

(3) 시장위험

연결실체의 활동은 주로 환율과 이자율의 변동으로 인한 금융위험에 노출되어 있습니다. 따라서 이자율과 외화위험을 관리하기 위해 다음을 포함한 다양한 파생상품계약을 체결하고 있습니다.

| ㆍ | 이자율에서 발생하는 위험을 경감시키기 위한 이자율스왑 |

시장위험에 대한 노출정도는 민감도 분석에 의하여 보완되는 위험기준가치(Value-at-risk: VaR)에 의하여 측정됩니다. 시장위험에 대한 연결실체의 위험노출정도 또는 위험을 관리하고 측정하는 방식은 전기와 비교하여 변경이 없습니다.

VaR 측정은 특정 신뢰수준 하에서 주어진 보유기간 동안 세전이익의 잠재적 손실을 추정하는 것입니다. VaR 측정기법은 포지션 상쇄 및 상품과 시장간의 상관관계를 인식함으로써 위험분산뿐만 아니라 시장변동성을 고려하는 통계적으로 정의되고 확률에 근거한 접근법입니다. 위험은 모든 시장과 상품에서 일관성 있게 측정될 수 있으며, 위험측정은 단일의 위험수치로 통합될 수 있습니다. 연결실체가 사용하는 95% 신뢰수준 하의 1일 VaR 수치는 일별 손실이 보고된 VaR를 초과하지 않을 확률이 95%라는 것을 반영합니다.

VaR 측정기법에는 역사적인 접근법과 분산/공분산 접근법이 있으며, 일별 위험수치를 계산하기 위해 사용됩니다. 이러한 두가지 측정기법에 추가하여 몬테카를로 시뮬레이션은 잠재적 미래노출을 결정하기 위해 월 기준으로 다양한 포트폴리오에 적용됩니다.

연결실체의 VaR는 사용된 측정기법의 다음과 같은 한계점을 고려하여 해석되어야 합니다.

| ㆍ | 과거정보는 미래기간의 위험요인 변동의 공통분포에 대한 최선의 추정치를 제공하지 못할 수 있으며, 계산에 사용된 과거기간에 발생하지 않은 발생가능한 극단적인 불리한 시장의 변동으로 인한 위험을 포착하지 못할 수 있습니다. |

| ㆍ | 1일 VaR는 하루 이내 기간의 청산되거나 위험회피되는 시장위험을 충분히 반영하지 못합니다. |

| ㆍ | 95% 신뢰수준의 VaR는 백분위수를 초과하는 잠재적인 손실의 범위를 반영하지 아니합니다. |

상기의 한계점 및 VaR 측정의 속성은 연결실체가 손실이 VaR 금액을 초과하지 않는다는 것을 보장할 수 없다는 점을 의미합니다.

VaR 분석이 연결실체의 외화위험과 이자율위험의 일별 노출정도를 포착하는데 반해민감도분석은 1년간의 이자율 또는 환율의 합리적으로 발생가능한 변동으로 인한 영향을 평가합니다. 민감도분석 대상기간을 길게 하는 것은 VaR 분석을 보완해 주며, 시장위험에 대한 노출정도를 평가하는데 도움을 줍니다. 외화위험의 민감도분석 및 이자율 위험에 대하여는 아래에 제시되어 있습니다.

1) 외화위험관리

연결실체는 외화로 표시된 거래를 수행하고 있으므로 환율변동으로 인한 위험에 노출되어 있습니다. 환율변동으로 인한 위험의 노출정도는 통화선도계약을 활용하여 승인된 정책에서 정하는 한도 내에서 관리하고 있습니다.

당반기말 및 전기말 현재 연결실체가 보유하고 있는 외화표시 화폐성자산 및 화폐성부채의 장부금액은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 자산 | 부채 | ||

|---|---|---|---|---|

| 당반기말 | 전기말 | 당반기말 | 전기말 | |

| USD | 24,676,602 | 24,194,733 | 10,152,537 | 66,678,318 |

| JPY | 376,615 | - | 704,935 | 912,328 |

| EUR | 19,466,328 | 10,417,724 | 28,821,984 | 298,650,294 |

| CAD | 606,977 | 311,596 | - | - |

| CNY | 32,052,341 | 29,054,560 | 21,446,209 | 21,926,424 |

| RUB | 601,652 | 2,170,320 | 284,297 | 12,480 |

| RON | 2,165,810 | 2,130,289 | 368,803 | 396,098 |

| THB | 1,408,921 | 6,856 | 318,733 | 38,514 |

| AUD | 119,620 | 231,711 | - | - |

ㄱ. 외화민감도 분석

아래 표는 각 외화에 대한 원화 환율의 10% 변동시 민감도를 나타내고 있습니다. 10%는 주요 경영진에게 내부적으로 외환위험 보고시 적용하는 민감도 비율로 환율의 합리적으로 발생가능한 변동에 대한 경영진의 평가를 나타냅니다. 민감도분석은 결제되지 않은 외화표시 화폐성항목만 포함하며, 보고기간 말에 환율이 10 % 변동할 경우를 가정하여 외화환산을 조정합니다. 민감도분석은 외부대출뿐만 아니라 대출이대여자나 차입자의 통화가 아닌 통화로 표시되어 있는 경우에는 연결실체 내의 해외사업장에 대한 대출도 포함하고 있습니다. 아래 표에서 양수(+)는 관련 통화에 대하여 원화가 10 % 약세인 경우 세전손익의 증가를 나타냅니다. 관련 통화에 대하여 원화가 10 % 강세인 경우 세전손익에 미치는 영향은 아래 표와 유사하지만 음수(-)가 될 것입니다.

| (단위:천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| USD | (1,452,406) | 4,248,358 |

| JPY | 32,832 | 91,233 |

| EUR | 935,566 | 28,823,257 |

| CAD | (60,698) | (31,160) |

| CNY | (1,060,613) | (712,814) |

| RUB | (31,736) | (215,784) |

| RON | (179,701) | (173,419) |

| THB | (109,019) | 3,166 |

| AUD | (11,962) | (23,171) |

2) 이자율위험관리

연결실체는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 연결실체는 이자율위험을 관리하기 위하여 고정금리부차입금과변동금리부 차입금의 적절한 균형을 유지하거나, 이자율스왑계약과 선도이자율계약을 체결하고 있습니다.

| (단위:천원) |

| 구분 | 당반기말 | 전기말 |

|---|---|---|

| 금리노출차입금 | 95,411,770 | 114,957,519 |

금융자산 및 금융부채의 이자율위험 노출정도는 유동성위험관리 주석에서 상세하게 설명하고 있습니다.

ㄱ. 이자율민감도 분석

아래 민감도 분석은 보고기간 말 현재 파생상품 및 비파생상품의 이자율위험노출에 근거하여 수행되었습니다. 변동금리부 부채의 경우 보고기간 말 현재의 잔액이 보고기간 전체에 대하여 동일하다고 가정하여 민감도 분석을 수행하였습니다. 이자율위험을 주요 경영진에게 내부적으로 보고하는 경우 50 basis point (bp) 증감이 사용되고 있으며, 이는 합리적으로 발생가능한 이자율 변동치에 대한 경영진의 평가를 나타냅니다.

만약 다른 모든 변수가 일정하고 이자율이 현재보다 50 bp 높거나 낮은 경우 세전손익에 미치는 영향은 다음과 같습니다.

| (단위:천원) |

| 구분 | 50bp상승시 | 50bp하락시 |

|---|---|---|

| 당반기말 | (477,059) | 477,059 |

| 전기말 | (574,788) | 574,788 |

ㄴ. 이자율스왑계약

연결실체는 이자율스왑계약에 따라 사전에 정해진 명목원금에 고정이자율과 변동이자율의 차이를 적용하여 계산된 차액을 교환합니다. 이러한 계약은 연결실체가 이자율의 변동으로 인한 고정금리부 부채의 공정가치 및 변동금리부 부채의 현금흐름 변동위험을 완화할 수 있도록 합니다. 보고기간 말의 이자율스왑의 공정가치는 보고기간 말 현재의 수익률곡선과 계약에 내재된 신용위험을 사용하여 추정한 미래현금흐름을 할인하여 결정되며 아래 표에 공시되어 있습니다. 평균이자율은 보고기간 말의 미결제 잔액에 근거하여 결정됩니다.

당반기말 현재 결제되지 않은 이자율스왑계약의 자산과 부채는 연결재무상태표상 금융자산 및 금융부채로 표시되어 있으며 그 내역은 다음과 같습니다.

| (단위:천원) |

| 파생상품 종류 | 거래금융기관 | 계약금액 | 약정이자율 | 계약체결일 | 만기일 | 평가금액 | |

| 이자율스왑 | (주)엠유에프지은행 서울지점 | 수취 | USD 1,250,000 | LIBOR(3M) | 2017년 10월 13일 | 2022년 10월 13일 | 176,268 |

| 지급 | KRW 1,433,375 | 2.42% | |||||

| 수취 | USD 6,875,000 | LIBOR(3M) | 2020년 03월 24일 | 2025년 03월 24일 | 347,141 | ||

| 지급 | KRW 8,545,625 | 2.45% | |||||

| 미쓰이스미토모은행 서울지점 | 수취 | USD 10,000,000 | LIBOR(3M)+1.4% | 2020년 02월 28일 | 2025년 02월 28일 | 1,564,908 | |

| 지급 | KRW 11,958,000 | 2.38% | |||||

| 하나은행 창원지점 | 수취 | KRW 3,000,000 | CD(3M)+1.704% | 2019년 10월 29일 | 2022년 10월31일 | 4,902 | |

| 지급 | KRW 3,000,000 | 3.27% | |||||

(4) 신용위험관리

연결실체의 신용위험에 대한 최대노출액 및 기대신용손실을 산정하기 위해 이용된 측정기준은 아래 2)에서 설명하고 있습니다.

신용위험을 최소화하기 위한 목적으로 연결실체는 채무불이행으로 인한 재무적 손실을 경감시키는 수단으로서 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보를 수취하는 정책을 채택하고 있습니다. 연결실체는 투자등급 이상에 해당되는 신용등급을 받은 기업에 한해 거래하고 있으며, 손상검사 목적상 낮은 신용위험을 갖는다고 판단하는 최소 BBB-등급 이상인 회사채 등에 대한 투자만을 수행하고 있습니다. 신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용등급정보는 독립적인 신용평가기관에서 제공하고 있으며, 만약 신용평가기관이 제공한 정보를 이용할 수 없다면, 연결실체가 주요 거래처에 대한 신용등급을 결정할 목적으로 공식적으로 발표되고 이용할 수 있는 다른 재무정보와 거래실적을 사용하고 있습니다. 연결실체의 신용위험노출 및 거래처의 신용등급을 지속적으로 검토하고 있으며 이러한 거래 총액은 승인된 거래처에 고루 분산되어 있습니다.

또한 연체채권을 회수하기 위한 사후관리를 취하기 위해서 신용승인 및 기타의 검토절차가 마련되어 있습니다. 이와 더불어 회수불가능액에 대해 적절한 손실충당금을 인식하기 위하여 보고기간말 현재의 매출채권 및 채무상품의 회수가능액을 개별기준으로 검토하고 있습니다. 이러한 관점에서 연결실체의 이사회는 연결실체의 신용위험이 유의적으로 감소하였다고 판단하고 있습니다. 매출채권은 다수의 거래처로 구성되어 있고, 다양한 산업과 지역에 분산되어 있습니다. 매출채권에 대하여 신용평가가 지속적으로 이루어지고 있으며, 필요한 경우 신용보증보험계약을 체결하고 있습니다.

연결실체는 단일의 거래상대방 또는 유사한 특성을 가진 거래상대방의 집단에 대한 중요한 신용위험에 노출되어 있지 않습니다. 연결실체는 거래상대방들이 특수관계자인 경우 유사한 특성을 가진 거래상대방으로 정의하고 있습니다.

이와 더불어 연결실체는 은행에 제공하고 있는 금융보증과 관련하여 신용위험에 노출되어 있습니다. 이와 관련한 연결실체의 최대노출액은 보증이 청구되었을 때 연결실체가 지급해야 하는 최대금액입니다.

1) 보유하고 있는 담보 및 그 밖의 신용보강

연결실체는 금융자산과 관련한 신용위험을 관리하기 위한 담보나 그 밖의 신용보강을 제공받고 있지 아니합니다

2) 연결실체의 신용위험에 대한 노출액

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다. 당반기말 담보나 기타 신용보강을 고려하지 않았을 경우에 계약상대방의 의무불이행으로 인해 연결실체가 부담하게 될 재무적 손실의 최대노출액은다음과 같습니다.

| ㆍ | 연결재무제표상 인식된 각 금융자산의 장부금액 |

| ㆍ | 보증이 행사될 가능성과 무관하게 금융보증이 청구되었을 때 연결실체가 지급해야 하는 최대금액 |

신용위험을 최소화하기 위해 연결실체는 채무불이행의 정도에 따라 노출액을 분류하기 위해 신용위험등급을 개발하고 유지할 목적으로 신용관리위원회를 운영하고 있습니다. 신용등급정보는 독립적인 평가기관에서 제공하고 있으며, 만일 신용평가기관의 정보를 이용할 수 없다면 위원회는 주요 고객과 기타 채무자의 등급을 결정하기 위해공식적으로 이용가능한 재무정보와 연결실체 자체의 거래등급을 이용하고 있습니다. 연결실체의 총노출액 및 계약상대방의 신용등급은 지속적으로 검토되며 이러한 거래 총액은 승인된 거래처에 고루 분산되어 있습니다.

연결실체의 신용위험등급 체계는 다음과 같이 구성되어 있습니다.

| 구 분 | 내 용 | 기대신용손실 인식 |

|---|---|---|

| 정상 | 계약상대방의 신용위험이 낮으며 연체되지 않음 | 12개월 기대신용손실 |

| 연체 | 연체일수가 365일을 초과하거나 최초 인식 이후 신용위험이 유의적으로 증가함 | 전체기간 기대신용손실- 손상 |

| 부도 | 연체일수가 365일을 초과하거나 자산이 손상되었음을 나타내는 증거가 있음 | 전체기간 기대신용손실 - 손상 |

| 제각 | 채무자가 심각한 재무적 어려움을 겪는다는 증거가 존재하며 회수를 합리적으로 예상할 수 없음 | 제각 |

(5) 유동성위험관리

유동성위험관리에 대한 궁극적인 책임은 연결실체의 단기 및 중장기 자금조달과 유동성관리규정을 적절하게 관리하기 위한 기본정책을 수립하는 이사회에 있습니다. 연결실체는 충분한 적립금과 차입한도를 유지하고 예측현금흐름과 실제현금흐름을 계속하여 관찰하고 금융자산과 금융부채의 만기구조를 대응시키면서 유동성위험을 관리하고 있습니다.

1) 유동성 및 이자율위험 관련 내역

다음 표는 연결실체의 비파생금융부채에 대한 계약상 잔존만기를 상세하게 나타내고있습니다. 해당 표는 금융부채의 할인되지 않은 현금흐름을 기초로 연결실체가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성되었습니다. 해당 표는 원금 및 이자의 현금흐름을 모두 포함하고 있습니다. 이자의 현금흐름이 변동이자율에 근거하는 경우, 할인되지 않은 현금흐름은 보고기간 말 현재의 수익률곡선에 근거하여 도출되었습니다.

금융보증계약에 대하여 상기에 포함된 금액은 피보증인이 보증금액 전액을 청구한다면 연결실체가 계약상 지급하여야 할 최대금액입니다. 보고기간 말 현재의 예측에 근거하여 연결실체는 금융보증계약에 따라 보증금액을 지급할 가능성보다 지급하지 않을 가능성이 더 높다고 판단하고 있습니다. 그러나 피보증인이 보유하고 있는 금융채권에 신용손실이 발생할 가능성에 의하여 피보증인이 보증계약상 연결실체에 지급을청구할 확률이 변동할 수 있기 때문에 상기 추정은 변동될 수 있습니다.

계약상 만기는 연결실체가 지급을 요구받을 수 있는 가장 빠른 날에 근거한 것입니다

| (당반기말) | (단위:천원) |

| 구 분 | 1년 미만 | 1년 이상 2년 미만 |

2년 이상 3년 미만 |

3년 이상 | 합계 |

|---|---|---|---|---|---|

| 무이자 | |||||

| 매입채무및기타채무 | 75,459,343 | - | - | - | 75,459,343 |

| 변동금리부부채 | |||||

| 차입금 | 92,129,793 | 2,906,997 | 374,980 | - | 95,411,770 |

| 고정금리부부채 | |||||

| 차입금 | 71,448,437 | 3,409,831 | 2,424,188 | 12,929,000 | 90,211,456 |

| 기타금융부채(주1) | 6,464,500 | - | - | - | 6,464,500 |

| 리스부채 | 1,306,760 | 1,017,023 | 640,820 | 508,322 | 3,472,925 |

| 합계 | 246,808,833 | 7,333,851 | 3,439,988 | 13,437,322 | 271,019,994 |

(주1) 기타금융부채 중 금융보증부채 잔액 6,464,500천원은 연결실체의 최대 노출액입니다.

| (전기말) | (단위:천원) |

| 구 분 | 1년 미만 |

1년 이상 2년 미만 |

2년 이상 3년 미만 |

3년 이상 | 합계 |

| 무이자 | |||||

| 매입채무및기타채무 | 69,946,314 | - | - | - | 69,946,314 |

| 변동금리부부채 | |||||

| 차입금 | 108,783,106 | 5,611,943 | 562,470 | - | 114,957,519 |

| 고정금리부부채 | |||||

| 차입금 | 30,990,900 | 6,057,694 | 2,963,750 | 12,595,938 | 52,608,282 |

| 기타금융부채(주1) | 6,299,422 | 209,681 | 162,354 | 36,396 | 6,707,853 |

| 리스부채 | 955,069 | 795,495 | 484,910 | 622,023 | 2,857,497 |

| 합계 | 216,974,811 | 12,674,813 | 4,173,484 | 13,254,357 | 247,077,465 |

(주1) 기타금융부채 중 금융보증부채 잔액 5,927,500천원은 연결실체의 최대 노출액입니다.

(6) 자본위험관리

연결실체는 부채와 자본 잔액의 최적화를 통하여 주주이익을 극대화시키는 동시에 계속기업으로서 지속될 수 있도록 자본을 관리하고 있습니다. 연결실체의 전반적인 전략은 전기와 변동이 없습니다.

연결실체는 자본관리지표로 부채비율을 이용하고 있으며 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 연결재무제표의 금액을 기준으로 계산합니다.

연결실체는 외부적으로 강제된 자기자본규제의 대상은 아닙니다.

연결실체의 위험관리위원회에서는 분기별로 연결실체의 자본구조를 검토하고 있습니다. 이러한 검토의 일환으로써, 위원회는 자본조달비용과 각 자본항목과 관련된 위험을 검토하고 있습니다.

당반기말 및 전기말 현재 부채비율은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당반기말 | 전기말 |

|---|---|---|

| 부채 | 299,437,040 | 273,762,237 |

| 자본 | 265,626,568 | 248,701,588 |

| 부채비율 | 112.73% | 110.08% |

6. 주요계약 및 연구개발활동

(1) 경영상의 주요 계약 등

공시서류 작성기준일 현재 회사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약 등을 체결하고 있지 않습니다.

(2) 연구개발활동

1) 연구개발활동의 개요

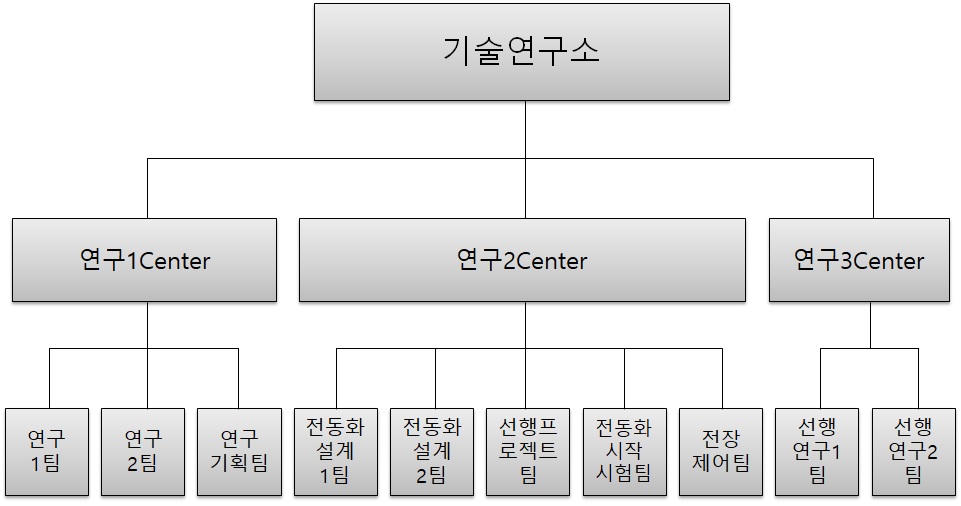

① 연구개발 담당조직

|

|

연구소 조직도 |

② 연구개발비용

당사의 연결기준대상의 연구개발비용은 다음과 같습니다.

| (단위 : 천원 ) |

| 과 목 | 제44기 반기 | 제43기 | 제42기 | 비 고 | |

|---|---|---|---|---|---|

| 인 건 비 | 2,737,576 | 4,831,194 | 4,227,514 | - | |

| 기 타 | 2,260,829 | 4,283,750 | 2,383,645 | - | |

| 연구개발비용 계 | 4,998,405 | 9,114,945 | 6,611,159 | - | |

| 회계처리 | 연구개발비 | 4,998,405 | 9,114,945 | 6,611,159 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.72% | 1.72% | 1.48% | - | |

2) 주요 연구개발 실적

| 연구과제명 | 연구기관 | 기간 | 진행현황 |

|---|---|---|---|

| 유체전동엔진 다단 자동 팬클러치 개발 | GMB, 자동차부품연구원 | 1993.12.01~1996.11.30 | 완료 |

| 컨트롤 밸브바디 설계 가공기술 개발 | 당사기술연구소 | 1996.12.01~2000.10.31 | 완료 |

| 경량 고효율 자동차 워터펌프 개발 | 당사기술연구소 | 1997.05.01~1998.04.30 | 완료 |

| 스티어링 펌프 브라켓 조립체의 고내구성 경량화 개발 | 당사기술연구소 | 1997.07.21~1998.07.20 | 완료 |

| 모듈러 엔진 냉각 팬클러치 개발(MFCS) | GMB, 자동차부품연구원 | 1998.08.01~2000.09.30 | 완료 |

| 자동차 엔진 고내구성 Timing Belt Tensioner & Idler Bearing 개발 | 당사기술연구소 | 1999.06.01~2000.02.29 | 완료 |

| 양토출 단흡입 고효율 엔진 냉각수 펌프 설계기술 개발(DSECP) | 당사기술연구소 | 2000.08.01~2003.07.31 | 완료 |

| 터보차져 인터쿨러 유체 팬클러치 개발(TCI-FC) | GMB, 자동차부품연구원 | 2000.12.01~2003.11.30 | 완료 |

| 와플형 핸들죠인트 니들롤러 베어링 개발(WNRB) | 당사기술연구소 | 2002.04.01~2003.03.31 | 완료 |

| 디젤엔진 콤풀렉스형 캠폴로우어 롤러베어링 개발(CP-CFRB) | 당사기술연구소 | 2003.11.01~2006.04.30 | 완료 |

| 자동차용 연료전지 냉각용 전동식 워터펌프 개발(승용-EWP) | 당사기술연구소, 현대자동차 환경기술연구소 | 2004.12.01~2008.07.31 | 완료 |

| 고효율 지능형 엔진냉각 팬클러치 개발(HEI-ECFC) | GMB, MC-TECH, 인더스콘 | 2005.05.01~2007.04.30 | 완료 |

| 버스용(200KW급) 연료전지 시스템 전동식 워터펌프 개발(BUS-EWP) | 당사기술연구소, 현대자동차 환경기술연구소 | 2005.08.01~2010.07.31 | 완료 |

| 자동차 엔진 첨단 Hydraulic Type Front End Accessory Drive Automatic Tensioner 개발(HFEAD-AT) |

당사기술연구소 | 2007.05.01~2009.04.30 | 완료 |

| 승용 연료전지 냉각용 전동식 W/P 개발(2단계) | 당사기술연구소, 현대자동차 환경기술연구소 | 2008.08.01~2010.05.31 | 완료 |

| 부하감응형 승용차용 클럿치 워터펌프 개발 (ILAC-CWP) | 당사기술연구소 | 2008.12.01~2011.02.28 | 완료 |

| 전기구동 자동차용 전동식 W/P개발(ZEV-EWP) | 당사기술연구소, 자동차 부품연구원 | 2010.04.01~2015.03.31 | 완료 |

| SOLENOID 밸브 적용 가변 오일펌프 개발 | 당사기술연구소 | 2013.02.01~2015.08.31 | 완료 |

| 자동차 엔진 알터네이터용 Overruning Alternator Pulley 개발 | 당사기술연구소 | 2014.01.01~2015.03.31 | 완료 |

| 통합열관리모듈(ITM) 개발 | GMB, 현대자동차 | 2015.01.01~2017.12.31 | 완료 |

| 누우 통합열관리모듈(ITM) 개발 | GMB, 현대자동차 | 2015.01.01~2017.12.31 | 완료 |

| 하이브리드 차량용 전동식 유량제어밸브 모듈 개발 (HEV-EIFCV) | 당사기술연구소, 협성테크,애니토이, 부산대학교,부산테크노파크 |

2015.05.01~2018.04.30 | 완료 |

| HMC 신 KAPPA ENGINE용 TMM 사출사양 개발 | GMB, 현대자동차 | 2016.01.02~2016.11.30 | 완료 |

| 트랜스 미션용 전동식 오일펌프 개발(EOP) | 당사기술연구소 | 2016.05.01~2020.12.31 | 완료 |

| 브레이크 부스터용 전동식 진공펌프 개발(EVP) | 당사기술연구소 | 2016.05.01~2020.12.31 | 완료 |

| 친환경 차량용 SUS Wrapping Rotor 정밀 용접 시스템 개발 | 애니토이, GMB | 2016.11.01~2017.10.31 | 완료 |

| EIFCV 개발 | GMB, 정부과제 3차년도 | 2016.12.01~2018.06.30 | 완료 |

| 스택 내 열 회수 및 냉각수 누설방지를 위한 전동식 워터펌프 개발 (FCEV-HVEWP) |

GMB, 영화테크, 자동차부품연구원 | 2017.06.01~2020.12.31 | 완료 |

| 플랜트 설비의 전장부품용 신뢰성 확보를 위한 열충격 시험기 개발 | GMB, 애니토이, 모리엘 | 2017.08.01~2018.03.31 | 완료 |

| HMC F-eng 선행 평가용 TMM 개발 | GMB, 현대자동차 | 2018.03.02~2018.11.30 | 완료 |

| TMM ACTUATOR 내재화 개발 | GMB | 2018.03.02~2022.12.31 | 진행중 |

| 고전압 수가열 히터 모듈용 3Way Valve +EWP 개발 | GMB, 두원공조 | 2018.08.01~2019.12.31 | 완료 |

| HMC 습식 8단 DCT용 Cylinder 기술 개발 | GMB, 현대자동차 | 2018.12.01~2021.12.31 | 완료 |

| 감마2 통합열관리모듈(ITM) 개발 | GMB, 현대자동차 | 2019.08.01~2022.07.31 | 진행중 |

| HMC 차세대 1.5L 엔진용 ITM 기술 개발 | GMB, 현대자동차 | 2020.02.01~2020.11.30 | 완료 |

| HMC 누우개선 CVVL용 ITM 기술 개발 | GMB, 현대자동차 | 2020.02.01~2020.11.30 | 완료 |

| HMC 연료전지차용 5Way Valve Actuator 기술 개발 | GMB, 현대자동차 | 2020.04.01~2022.09.30 | 진행중 |

| 고효율 방열단열 열관리 소재 및 부품 적용 배터리팩 시스템 개발 | GMB,덕양산업 외 8 곳 | 2020.04.01~2022.12.31 | 진행중 |

| HMC 연료전지차용 5Way Valve 기술 개발 | GMB, 현대자동차 | 2020.05.01~2022.09.30 | 진행중 |

| SBW(Shift By Wire) 기술 조사 | GMB | 2020.08.01~2021.12.31 | 완료 |

| 친환경 자동차용 고 효율 열관리모듈 핵심부품 금형성형 기술개발 | GMB, 디팜스테크한국생산기술연구원, 인하공전산학협력단 |

2020.08.01~2022.12.31 | 진행중 |

| 냉각수 허브 기술 개발 | GMB | 2020.10.01~2023.12.31 | 진행중 |

| 자동차 서스펜션 스트러트 마운트용 베어링 개발 | 당사기술연구소 | 2020.01.01~2022.12.31 | 진행중 |

| 인휠모터용 휠베어링 개발 | GMB, 모비스 연구소 | 2020.01.28~2022.01.28 | 진행중 |

| 전동식 컴프레셔(Electric Compressor) 개발 | 당사기술연구소(USE 기술 용역) | 2019.01.28~2023.12.31 | 진행중 |

| xEV용 3Way Valve 개발 | 당사기술연구소 | 2021.02.01~2022.06.30 | 진행중 |

| xEV 3 Way Valve용 Actuator 개발 | 당사기술연구소 | 2021.01.01~2022.06.30 | 진행중 |

| BLDC 모터 적용 Actuator 개발 | GMB | 2021.03.01~2022.06.30 | 진행중 |

| Smart Actuator 개발 | 당사기술연구소 | 2022.03.01~2022.09.30 | 진행중 |

| 친환경차량용 고전압 냉각수히터(HVCH) 개발 | GMB | 2021.05.01~'2022.12.31 | 진행중 |

| HMG NQ5 HEV/PHEV 50W, 2종 EWP 개발 | GMB, 현대자동차 | 2018.11.01~2021.06.31 | 완료 |

| HMG SG2 HEV/PHEV 50W, 2종 EWP 개발 | GMB, 현대자동차 | 2018.11.01~2022.12.30 | 진행중 |

| HMG GN7 HEV/PHEV 50W, 2종 EWP 개발 | GMB, 현대자동차 | 2018.11.01~2022.10.30 | 진행중 |

| HMG JK EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~2022.01.30 | 진행중 |

| HMG SG2 EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~2022.03.30 | 진행중 |

| HMG CE EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~2022.08.30 | 진행중 |

| HMG JE EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~2022.06.30 | 진행중 |

| HMG FE PE CSP(3세대) 1kW, 1종 EWP 개발 | GMB, 현대자동차 | 2021.05.01~2023.08.30 | 진행중 |

| HMG CY PE CSP(3세대) 1kW, 1종 EWP 개발 | GMB, 현대자동차 | 2021.05.01~2023.10.30 | 진행중 |

| HMG US4 CSP(3세대) 1kW, 1종 EWP 개발 | GMB, 현대자동차 | 2021.05.01~2023.11.30 | 진행중 |

| HMG QZ PE CSP(3세대) 1kW, 1종 EWP 개발 | GMB, 현대자동차 | 2021.05.01~2023.11.30 | 진행중 |

| HMG PY PE CSP(3세대) 1kW, 1종 EWP 개발 | GMB, 현대자동차 | 2021.05.01~2024.12.30 | 진행중 |

| HMG 개선카파 MPI IC냉각용 50W, 1종 (2차종) EWP 개발 | GMB, 현대자동차 | 2022.01.01~2025.08.30 | 진행중 |

| HMG 개선카파 MPI IC냉각용 50W, 1종 (10차종) EWP 개발 | GMB, 현대자동차 | 2022.01.01~2025.08.30 | 진행중 |

| BHMC NEc EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~TBD | 진행중 |

| DYK CVc EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~TBD | 진행중 |

| DYK OV EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2022.02.01~2023.08.30 | 진행중 |

| BHMC CEc EV 100W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~TBD | 진행중 |

| BHMC OE EV 50W, 1종 EWP 개발 | GMB, 현대자동차 | 2019.07.01~2023.08.30 | 진행중 |

| GM HONDA FCEV EWP (600W) EWP 개발 | GMB, GM HONDA | 2017.11.01~2023.04.30 | 진행중 |

| Nissan EV용 PZ1A 150W, 2종 EWP 개발 | GMB, Nissan | 2018.11.01~2021.11.30 | 완료 |

| Nissan P33A,B HEV 150W, 2종 EWP 개발 | GMB, Nissan | 2019.12.01~2022.03.30 | 진행중 |

| Renault HR12 HEV 150W EWP 1종 EWP 개발 | GMB, Renault | 2021.06.01~2022.10.30 | 진행중 |

| HMC(전주) LM EV(일렉시티 전기버스) EWP 개발 | GMB, 현대자동차 | 2019.03.01~2019.06.30 | 완료 |

| HMC(전주) QZ FCEV(수소 트럭) EWP 개발 | GMB, 현대자동차 | 2019.08.01~2021.08.30 | 완료 |

| HMC(전주) PY FCEV(수소 유니버스) EWP 개발 | GMB, 현대자동차 | 2019.08.01~2021.08.30 | 완료 |

| Hynovation FCEV 600W EWP 개발 | GMB, Hynovation | 2019.09.01~2021.09.31 | 완료 |

| 현대모비스 인휠시스템 적용 200W EOP 개발 | GMB, 현대모비스 | 2021.11.01~2022.03.31 | 진행중 |

| 현대 트랜시스 HKMC 대형 TMED-II AT고전압 제어기 별체형 EOP(1.35kW) | GMB, 현대트랜시스 | 2021.11.01~2022.03.11 | 진행중 |

| 현대 ISG 200W EOP 개발 | GMB, 현대자동차 | 2022.02.01~2022.03.31 | 진행중 |

| 현대 es 플랫폼적용 200W EOP 개발 | GMB, 현대자동차 | 2022.02.01~2022.03.31 | 진행중 |

7. 기타 참고사항

(1) 산업의 특성

자동차부품산업은 각종 자동차용 부품을 생산하여 완성차업체에 공급하는 자동차산업의 후방산업의 역할을 수행하는 산업으로, 자동차용 엔진, 변속기, 차체, 클러치, 축, 기어, 휠, 제동장치 등과 같은 부분품의 제조를 전반적으로 포함하며, 다양한 산업과 연관되어 있습니다.

또한, 한나라의 경제력과 기술수준의 잣대가 될 뿐만 아니라 산업구조 고도화와 경제성장에 결정적인 역할을 하는 국가중추 산업으로 철강, 기계, 화학, 유리, 플라스틱 등의 소재산업과 2만여 개의 부품을 만드는 부품업체들이 연계되어 있어 광범위한 산업 기반을 전제로 하기 때문에 국내 경제에 대한 직접적인 전후방 산업 연관 효과가 큰 산업입니다. 자동차의 전방산업으로 철강, 금속, 유리, 고무, 플라스틱 등의 소재산업과 시험연구 및 제조설비사업이 있고, 제조 후에 일어나는 후방산업으로 이용부문의 여객운송, 자동차임대, 주차장 등 운수서비스 산업, 판매·정비부문의 자동차 판매 및 부품·용품 판매, 자동차 정비 등의 유통서비스 산업이 있습니다.

최근 세계 경제의 경쟁구도가 글로벌화 함으로써 국내 완성차 업체들의 해외 진출에 따른 해외 현지 생산이 증가함에 따라 자동차부품 회사들도 해외 동반 진출 및 현지 기업과의 경쟁이 심화되고 있습니다. 따라서 자동차부품 산업 또한 글로벌 경쟁력 제고를 위해 자동차 부품의 핵심기술 개발 및 독자기술 확보가 요구됩니다.

(2) 산업의 성장성 및 국내외 시장여건

2022년 자동차 생산은 미국 및 신흥시장 등 글로벌시장 수요회복에 따른 수출 증가 등으로 전년비 3.4% 증가한 360만대로 전망됩니다. 내수와 수출의 동반 부진으로 지속적으로 감소한 생산은 2015년 이후 7년만에 증가세로 전환이 예상되지만 코로나19 직후인 2019년 수준(395만대)에는 미치지 못할 것으로 예상되며 코로나19 이후 자동차 생산을 주도했던 내수는 2021년에 이어 2022년에도 감소할 것으로 예상되며 수출이 자동차 생산 증가를 견인할 것으로 예상됩니다.

내수판매는 국내 경기 및 소비여력 회복세에도 불구하고 차량용 반도체 부족, 정부 지원 약화 등으로 전년비 0.3% 증가한 174만대로 전망됩니다. 국산차는 차량용 반도체 공급부족, 정부 지원책 약화(개별소비세 7월이후 종료), 업계 신차 출시 저조(‘21년 7종→‘22년 6종) 등으로 전년 대비 0.7% 감소한 142만대, 수입차는 공격적인 마케팅(인터넷 판매 확대, 수입차 대중화 전략 등), 신차출시 확대, 전기차 및 플러그인하이브리드차 등 친환경차 판매 확대 등으로 전년 대비 4.9% 증가한 32만대로 예상됩니다.

수출판매는 글로벌 수요회복, 대기수요 실현, 차량용 반도체 수급 안정화 등으로 전년비 6.3% 증가한 218만대로 전망됩니다. 미국, EU 및 중남미, 아프리카 등 신흥시장 등 글로벌 수요 회복세(5.3%↑)와 2021년 수출 부진에 따른 기저효과, 주요국의 환경규제 강화에 따른 전기동력차 수출 확대 등으로 전년 대비 6.3% 증가할 것으로 예상됩니다.

최근 자동차 시장은 전기차, 자율주행차 확대에 따른 자동차 산업의 패러다임 재편의시점에 있습니다. 우선 자율주행 자동차, 커넥티드카의 등장으로 ICT 업체들이 자동차 산업에 진입하면서 영향력이 커지고 있으며, 공유경제가 부상하면서 자동차 제조업들의 카세어링 산업 진출도 확산되고 있습니다.

<자료 출처 : 한국자동차산업 협동조합 외>

(3) 경기변동의 특성

자동차 수요는 경기 변동과 밀접한 관계를 맺고 있습니다. 자동차 보급이 일정 수준이상에 도달해 자동차 수요의 증가세가 둔화 내지는 정체를 보이는 시기에는 그 관계가 더욱 뚜렷하게 나타납니다. 자동차 보급 본격화하는 시기에는 경기 변동에 상관없이 자동차 수요가 급격히 늘어났지만, 이후에는 경제 성장률 변화 등 경기 변동에 민감한 영향을 받고 있습니다. 경기 침체기에는 투자 위축과 고용 감소로 인해 소비가 둔화되면서 중산층 이하의 지출에 크게 영향을 미칩니다. 이 시기 대표적 내구재인 자동차 수요는 다른 소비재에 비해 더 크게 감소하는 특성을 나타냅니다. 자동차부품산업 역시 자동차산업의 기초산업으로 전방산업인 완성차의 시장상황에 따라 직접적인 영향을 받고 있습니다.

세계시장에서는 각국의 경제, 자동차산업 발전 정도에 따라 경기변동의 특성이 달리나타나고 있습니다. 자동차 보급대수가 상대적으로 많은 북미, 유럽, 일본시장 등 선진국은 경기변동에 따라 자동차 수요가 민감하게 반응하지만, 큰 성장세를 기록하고 있는 중국 등 신흥국가들의 경우에는 경기변동에도 불구하고 비교적 꾸준한 수요 증가를 보이고 있습니다

(4) 경쟁요소

자동차산업은 개발과 생산에 막대한 시설투자와 개발비가 소요되어 생산수량의 증가에 따라 나타나는 생산비용의 감소효과(규모의 경제 효과)가 크기 때문에 신규업체의 진입장벽이 높은 산업입니다. 자동차부품산업 또한 기술과 품질이 중요시되고, 완성차업체의 주문에 의해 생산 및 판매가 독점적으로 이루어지기 때문에 규모의 경제효과가 그대로 나타납니다.

위와 같은 특성으로 인하여 자동차산업의 전반적인 경쟁력 제고를 위해서는 연구개발, 생산, 가격결정, 기술지원등의 측면에서 완성차업체와 부품업체 간 긴밀한 협력관계의 구축이 필수적이며, 양자 간에는 비교적 장기간의 유대관계가 형성이 필수적입니다.

당사는 뛰어난 기술력을 바탕으로 자동차부품 업계의 선도적인 역할을 해왔으며, 초정밀, 고기능을 요구하는 자동차 Power Train용 부품개발에 심혈을 기울여 자동차의 저소음화, 연비 및 내구성 향상에 많은 기여를 해오고 있습니다.

최근에는 회사의 역량을 Green Energy 자동차산업에 집중하여 전기차, 수소차로 대변되는 차세대 자동차에 적용할 전동모터부품 개발에 주력하고 있으며, 당사의 중장기 전략인 매출 1조 목표를 향한 비전으로 BEYOND 1BD(BE YOur New Dream 1 Billion Doller)의 슬로건 아래 목표 달성을 위해 지속적으로 성장해 나가고 있습니다.

(5) 관련법령 또는 정부의 규제 등

① 하도급 거래공정화에 관한 법률

하도급(하청)의 거래질서를 공정하게 확립하여 원사업자와 수급사업자가 대등한 지위에서 상호보완적으로 균형있게 발전할 수 있도록 하기 위해 제정한 법으로 당사가 부품을 하도급하는 경우 영향을 받습니다.

② 대기환경보전법

대기환경을 적정하게 보전하여 국민이 건강한 생활을 할 수 있도록 하기 위해 제정한 법률로 당사의 생산시설 운영과 관련하여 영향을 받습니다.

③ 하수도법

하수도의 설치ㆍ관리에 관한 사항을 규정하기 위해 제정한 법률로, 당사의 생산시설 운영과 관련하여 영향을 받습니다.

④ 자원의 절약과 재활용 촉진에 관한 법률

자원의 효율적인 이용과 폐기물의 발생억제, 자원의 절약 및 재활용촉진을 위해 제정된 법률로, 당사의 생산시설 운영과 관련하여 영향을 받습니다.

⑤ 폐기물관리법

폐기물을 적정하게 처리하여 자연환경 및 생활환경을 청결히 함을 목적으로 제정된 법률로, 당사의 생산시설 운영과 관련하여 영향을 받습니다.

⑥ 환경친화적자동차의 개발 및 보급촉진에 관한 법률

환경친화적자동차의 개발 및 보급을 촉진하기 위한 종합적인 계획 및 시책을 수립하여 추진하도록 함으로써 자동차산업의 지속적 발전과 국민생활환경의 향상을 도모하며 국가경제에 기여함을 목적으로 한 법률로, 당사는 향후 개발, 생산과 관련하여 간접적인 영향을 받을 수 있습니다.

⑦ 소비자보호정책 (제조물책임법 등)

제조물의 결함으로 인해 발생한 손해에 대한 제조업자 등의 손해배상책임을 규정한 법률을 말합니다. 민법의 일반적 손해배상에 대한 특별법의 성격을 지닌 법으로서 제조물 책임이란 제조자 등이 제품의 결함으로 인해 생명·신체·재산에 피해를 입은 피해자에 대해 손해를 배상하는 손해배상책임으로, 제품의 결함에 의한 손해 발생시 제조자 등이 과실 여부에 관계없이 책임을 지는 것(무과실 책임제도)을 말합니다. 우리나라의 '제조물책임법' 은 2000년 1월 12일 법률 제6109호로 제정되어 2002년 7월부터 시행되고 있습니다.

⑧ 기타

기타 다음과 같이 공장 운영에 필요한 제반 법률들의 적용을 받습니다.

(가) 안전 관련

산업안전보건법, 산업재해보상보험법, 소방기본법, 소방시설공사업법, 소방시설설치유지 및 안전관리에관한법, 고용보험 및 산업재해보상보험의보험료징수등에관한법률, 위험물안전관리법, 고압가스안전관리법, 액화석유가스의 안전관리 및 사업법, 도시가스사업법, 승강기시설 안전관리법, 식품위생법, 전염병예방법

(나) 공무 관련

전기사업법, 에너지이용합리화법, 건축법

(다) 환경 관련

수질 및 수생태계보전에관한법률, 유해화학물질관리법, 토양환경보전법, 수도법, 악취방지법, 오존층 보호를 위한 특정물질의 제조 규제에 관한 법률 등

(6) 조직도

|

|

전체조직도 |

(7) 주요 지적재산권의 현황

① 특허권

| 등록일자 | 특허번호 | 연구과제명 | 주요내용 | 소요인력 | 소요기간 |

|---|---|---|---|---|---|

| 2009년 2월 4일 | PCT/KR2009-000528 | 워터펌프의 전자클러치 (국내특허,PCT 국제특허) |

본 발명은 엔진의 냉각수 온도에 따라 풀리와 워터펌프 구동축 간의 구동력 전달을 단속할 수 있는 워터펌프의 전자클러치에 관한 것으로 냉각수의 온도가 기준치 이상일 경우 스프링에 의하여 클러치프리 및 메인클러치가 스크류에 의하여 디스크의 양면에 접촉되게 하여 풀리의 구동력이 구동축에 전달되어 워터펌프가 작동되게 하고, 냉각수의 온도가 기준치 이하일 경우 코일에 전원을 인가하여 클러치프리가 코일에 접촉되면서 스크류에 의하여 메인클러치를 디스크에서 분리시켜 풀리의 구동력이 구동축에 전달되는 것을 차단하여 워터펌프의 작동을 정지시킬 수 있게 한 것을 특징으로 한다. | 발명자 4명 | 2년 3개월 |

| 2011년 11월 14일 | 특허 제10-1085293 | 자동차용 유압식 오토텐셔너 (국내특허,PCT 국제특허) | 자동차용 유압식 오토텐셔너의 엑추에이터 내부구조와 댐핑 메커니즘의 구성을 단순하게 하여 오일의 흐름을 차단하는 볼이 접촉하는 볼시트 및 유로의 가공을 용이하게 하고, 오일저장실에서 팽창된 내부압축 공기를 배출하는 오일씰의 에어벤트에서 팽창공기배출시 오일과 공기가 분리되어 공기배출시 오일이 누출되지 않게 하는 것에 관한 것이다. | 발명자 2명 | 2년 |

| 2009년 3월 12일 | PCT/KR2009-001237 | 자동차 벨트 드라이버용 유압식 오토텐셔너(국내특허,PCT 국제특허) | 종래의 이물질 침입과 오일의 누출을 방지하게 하는 오일씰을 생략하여 오일씰이 찢어지거나 훼손되는 것을 방지하여 유압식 오토텐셔너의 수명을 연장시키고 피스톤과 실린더 사이로 유출되는 오일의 누출시간을 지연시켜 감쇄력을 더욱 증대시킬 수 있게 하는 것을 목적으로 한다. | 발명자 2명 | 1년 |

| 2012년 3월 6일 | 특허 제10-1126238 | 유압제어장치를 구비한 자동변속기 | 본 발명은 밸브바디의 스플밸브장착홀에 장착되는 스토퍼플러그를 플라스틱 사출에 의해서 제작하고, 그 표면을 연마함으로써 상기 스토퍼플러그가 더욱 견고하게 장착된다. 아울러, 상기 스토퍼플러그의 표면을 연마함으로써 밀봉기능이 향상된다 | 발명자 2명 | 2년 |

| 2012년 9월 14일 | 특허 제10-1184764 | 회전자에 마찰을 감소시키는 부싱이 구비된 차량용 액체펌프 | 본 발명은 전동식 워터펌프의 회전자와 고정된 Shaft에 대해 마찰을 감소 시켜주는 부싱을 구비하여, Shaft를 중심으로 회전하는 회전자에 마찰을 감소시켜서 진동과 떨림을 감소시켜 소음을 줄이는 것을 특징으로 함. | 발명자 3명 | 2년 |

| 2012년 10월 5일 | 특허 제10-1190331 | 전동식 워터펌프 | 본 발명은 전동식 워터펌프의 제어기판의 위치를 수력부 측으로 변경하여, 냉각수의 온도를 이용하여 제어기의 방열 성능을 향상 시킬 수 있는 신기술 | 발명자5명 | 6개월 |

| 2013년 3월 8일 | 특허 제10-1244083 | 전동식 워터펌프 | 본 발명은 전동식 워터펌프의 ROTOR 회전 마찰부 BUSH 형상을 개선하여, 마찰 저감을 통한 펌프 내구성을 극대화 시키는 것을 특징으로 함. |

발명자 3명 | 3개월 |

| 2013년 4월 2일 | 특허 제10-1252357 | 전동식 워터펌프 | 본 발명은 전동식 워터펌프의 회전자와 Shaft 와의 마찰력을 최소화 시켜주고 자기윤활성이 있는 흑연부싱을 사용하여 마찰력을 최소화 시키고 , 내경을 나선형으로 가공함으로써 Shaft 와의 윤활작용을 극대화 시키는것을 특징으로 함. | 발명자 3명 | 2년 |

| 2013년 5월 3일 | 특허 제10-1263144 | 가변오일펌프 | 솔레노이드밸브를 이용한 가변 오일펌프에 대한 것으로서, 솔레노이드밸브를 사용하여 고속 및 저속에서 릴리프 밸브를 조절함으로써 펌프 출구의 압력을 가변적으로 조정함과 동시에 출구 압력을 2단으로 감소시킬 수 있는 가변 오일펌프 | 발명자 6명 | - |

| 2014년 6월 12일 | 특허 제10-1409580 | 조절밸브용 파이프 조립장치(Pipe assembly for control valve) | 본 발명은 조절밸브용 파이프 조립장치에 대한 것으로서, 스프링이 기울어지지 않도록 파이프의 형상을 구성하고, 코일스프링, 패드를 적용하여, 유체의 양을 조절하는 파이프 조립장치에 대한 것이다. | 발명자 4명 | 1년 |

| 2014년 6월 26일 | 특허 제10-1414904 | 오일펌프 | 솔레노이드밸브를 이용한 오일펌프에 대한 것으로서, 솔레노이드밸브를 사용하여 연속적으로 릴리프 밸브를 조절함으로써 펌프 출구의 압력을 선형뿐만 아니라 비선형적으로 구현시킬 수 있는 오일펌프 | 발명자 4명 | - |

| 2014년 7월 3일 | 특허 제10-1417787 | 커플링 장치 (Coupling apparatus) | 본 발명은 냉각팬 회전제어를 위한 커플링 장치에 대한 것으로서, 제작이 용이할 뿐만 아니라 조립이 손쉬운 냉각팬 회전제어를 위한 커플링 장치에 대한 것이다. | 발명자 3명 | 2년 |

| 2014년 9월 15일 | 특허 제10-1443010 | 조절밸브용 파이프 조립장치(Pipe assembly for control valve) | 본 발명은 조절밸브용 파이프 조립장치에 대한 것으로서, 스프링이 기울어지지 않도록 파이프의 형상을 구성하고, 판스프링, 패드를 적용하여, 유체의 양을 조절하는 파이프 조립장치에 대한 것이다. | 발명자 4명 | 1년 |

| 2014년 10월 28일 | 특허 제10-1457815 | 전동식 워터 펌프(추력 방지를 위한 스프링을 이용한 뎀핑 구조의 특허) | 본 발명은 대형화 및 초고속화되는 추세를 반영하여 종래 샤프트의 2점식 회전 지지구조를 펌프부시, 부시서포터 및 로터부시를 통해 구조변경함으로써 샤프트의 축방향 지지를 이루어낼 수 있어 진동 및 소음의 저감은 물론 동력손실이나 파손의 문제를 해결할 수 있고, 특히 복수의 윤활홀 및 윤활홈은 물론 부시서포터의 윤활가이드 및 익상돌기를 통해 냉매의 윤활성을 향상시켜 축방향 및 회전 지지시 발생하는 마찰면의 열해나 손상을 저감시킬수 있어 장수명과 함께 신뢰성을 담보할 수 있는 전동식 워터 펌프에 관한 것이다 |

발명자 3명 | 1년 |

| 2014년 10월 28일 | 특허 제10-1457816 | 전동식 워터펌프(물길구조를이용한냉각수윤활구조 및 방열 구조의 특허) | 본 발명은 대형화 및 초고속화되는 추세를 반영하여 종래 샤프트의 2점식 회전 지지구조를 펌프부시, 로터부시 및 샤프트부시를 통해 구조변경함으로써 샤프트의 축방향 지지를 이루어낼 수 있어 진동 및 소음의 저감은 물론 동력손실이나 파손의 문제를 해결할 수 있고, 특히 실링캔의 냉각수유동홈 및 샤프트부시의 윤활돌기와 윤활홈을 통해 냉각수의 윤활성을 향상시켜 샤프트부시에 의한 샤프트 하단의 회전 지지시 발생하는 마찰면의 열해나 손상을 저감시키고, 윤활작용을 극대화하여 장수명과 함께 신뢰성을 담보할 수 있는 전동식 워터 펌프에 관한 것이다 | 발명자 3명 | 1년 |

| 2015년 1월 9일 | 특허 제10-1483397 | 워터펌프베어링의 시일장치 |

본 발명은 워터펌프 베어링의 시일장치에 대한 것으로서, 더욱 상세하게는 벨트에 의한 편심하중을 감소시키기 위하여 베어링의 위치를 조절할 수 있도록 하는 워터펌프 베어링의 시일장치에 대한 것이다. | 발명자 2명 | 1년 |

| 2015년 1월 20일 | 특허 제10-1486671 | 유압식 오토텐셔너 | 본 발명은 자동차용 유압식오토텐셔너에 관한 것으로 Valve seat에 슬롯홈(방사상의 관통 형상) 구조에 의한 air trap 방지하여 damping 성능 향상 구조를 가지고, 스토퍼링이 피스톤에 직접 결합 구조를 가져 제품 내구력 향상 구조임. | 발명자 2명 | 1년 |

| 2015년 3월 6일 | 특허 제10-1502286 | 전동식 워터펌프(분리형 세라믹 마찰재를 구비한) | 본 발명은 전동식 워터펌프의 구성 요소 중 스러스트 부시 고정부를 일체형 사출하여 로터 회전자에 조립하는 구조를 특징으로 함. |

발명자 4명 | 1년 |

| 2015년 3월 6일 | 특허 제10-1502285 | 전동식 워터펌프(세라믹 마찰재를 구비한) | 본 발명은 전동식 워터펌프의 구성 요소 중 세라믹 마찰재를 로터 회전자에 인서트 사출하는 구조를 특징으로 함. |

발명자 4명 | 1년 |

| 2015년 3월 6일 | 특허 제10-1502281 | 전동식 워터펌프(디텍트 터미널을 이용한) | 센서타입의 BLDC 가 내장된 EWP 는 Hall 센서를 이용하여 회전자의 위치를 검출하기가 협소한 공간으로 어려움이 있었다. 본 특허는 협소한 공간에서 Detect Terminal(전도체) 을 이용하여, 영구자석의 위치를 쉽게 검출할수 있는것이 특징 임. {회전자(N/S극 자석)의 위치를 검출할수 있는 전도체 재질의 터미널을 이용하는것이 특징 |

발명자 4명 | 1년 |

| 2015년 4월 1일 | 특허 제10-1509901 | 캔드모터 펌프 | 본 발명은 캔드모터 타입의 전동식 워터펌프의 구성요소중 스테이터 코어, 인슐레이터, 캔형상을 일체형으로 만드는것을 특징으로 함. | 발명자 2명 | 1년 |

| 2015년 5월 4일 | 특허 제10-1519205 | 캔드 모터 펌프 (일체형 베어링 사출 구조) | 본 발명은 캔드모터 타입의 전동식 워터펌프의 구성요소중 로터(회전자)와 스러스트 베어링을 일체형으로 만드는것을 특징으로 함. | 발명자 3명 | 1년 |

| 2015년 5월 4일 | 특허 제10-1519206 | 캔드 모터 펌프 (중공샤프트 순환구조) | 본 발명은 캔드모터 타입의 전동식 워터펌프의 구성요소중 중공형 샤프트를 이용하여 캔 내부의 냉각수를 순환시키는 구조를 갖는것을 특징으로 함. | 발명자 2명 | 1년 |

| 2015년 8월 3일 | 특허 제10-1543075 | 캔드타입 워터펌프 (BLDC모터의 스테이터 안착 구조) | 본 발명은 캔드모터 타입의 전동식 워터펌프의 구성요소중 알루미늄 하우징에 스테이터 조립체를 슬라이딩으로 조립하고 경사진면을 가진 고정링에 고정나사를 이용하여 고정하는것을 특징으로 함. (종래기술은 열간압입) | 발명자 2명 | 1년 |

| 2015년 9월 25일 | 특허 제10-1557610 | 임펠러 로터 어셈블리의 제조방법 | 본 발명은 임펠러 조립체 및 임펠러 조립체의 제조방법에 관한 것으로서, 더욱 상세하게는 열 하중을 완화시켜 백 요크에 의한 균열 발생을 방지할 수 있는 임펠러 조립체 및 그의 제조방법에 관한 것이 특징 | 발명자4명 | 1년 |

| 2016년 5월 30일 | 특허 제10-1627472 | 임펠러 조립체 및 임펠러 조립체의 제조방법 | 본 발명은 임펠러 조립체 및 임펠러 조립체의 제조방법에 관한 것으로서, 더욱 상세하게는 열 하중을 완화시켜 백 요크에 의한 균열 발생을 방지할 수 있는 임펠러 조립체 및 그의 제조방법에 관한 것이 특징 | 발명자4명 | 1년 |

| 2016년 8월 25일 | 특허 제10-1651349 | 전동식 워터펌프 | "Bush, Thrust bush를 펌프 Cover 혹은 Impeller 덮개에 Insert 사출을 통해 제작하여 유량손실 감소, Rubber부품 삭제를 통해 내구성 증대" | 발명자4명 | 1년 |

| 2017년 3월 8일 | 특허 제10-1716554 | 오토텐셔너 | 본 발명은 플랜지 타입의 Pivot Shaft와 압입부에 역널링 가공으로 Spindle에 압입되어 Arm과 용이하게 조립 및 Packing 되는 오토텐셔너 구조이며 조립 공정 단순화와 부품수 감소에 따른 제조 비용 절감 구조를 특징으로 한다. | 발명자 2명 | 2년 |

| 2017년 05월 22일 | 특허 제10-1740228 | 워터펌프용 실링장치(G-SEAL) | 벤치마킹 대상업체(독일 VR) 기존 미케니컬씰을 대체하여 워터폄프의 냉각수 누수 방지 | 발명자4명 | 1년 |

| 2017년 7월 25일 | 특허 제10-1763512 | 벨트 텐셔너 | 본 발명은 TBT에 대한 것으로, 스톱핀을 통한 용이한 엔진 장착 구조와 C컷 형상 샤프트 고정링 조립 구조에 관한 것임. | 발명자 3명 | 1년 |

| 2018년 01월 23일 | 특허 제10-1823307 | 유량 제어 밸브의 제조 방법 | 본 발명에서는 볼 형태 및 반구 형태를 가지는 밸브 제작시 두께가 균일하고 외면이 매끄러우며 내부 리크가 방지됨에 따라 동작 오류가 최소화된 유량 제어 밸브를 제조하기 위한 방법이 소개된다 | 발명자 2명 | 2년 |

| 2018년 02월 01일 | 특허 제10-1826923 | 유량 제어 밸브 및 유량 제어 밸브 장치 | 본 발명에서는 복수의 유통경로 중 하나 이상의 특정 유통경로를 통해 유체가 통과되도록 하거나 또는 차단되도록 하는 유량 제어 밸브를 구성함에 있어서, 밸브를 중앙볼과 추가볼로 구성하고, 중앙볼과 추가볼의 형상에 의해 그 크기가 축소되며, 중앙볼과 추가볼을 통해 다양한 경로의 공급유로가 연결됨에 따라 다방향으로 유체의 흐름이 조절되는 유량 제어 밸브 및 유량 제어 밸브 장치가 소개된다. | 발명자 2명 | 2년 |

| 2018년 05월 10일 | 특허 제 10-1858820 | 진공펌프 | 로터 어셈블리의 회전에 의한 Rotor can 진동을 줄여 Rotor can 진동에 의한 소음 발생을 줄일 수 있는 Canned Motor Type EWP를 제공하는 데 그 목적이 있다 | 발명자4명 | 1년 |

| 2018년 06월 07일 | 특허 제10-1867667 | 워터펌프용 로터 조립체 | 샤프트 (Shaft) 와 발란스 디스크(Balance Disk) 를 강제 조립후 인서트 몰드(Insert Mold) 하여 수밀구조 강건화 및 발란스 디스크의 (Balance Disk) 이탈을 영구적으로 방지하는 장점이 있음. | 발명자 3명 | 1년 |

| 2018년 08월 14일 | 특허 제 10-1890480 | 임펠러 제조용 금형 | Insert core를 동시에 사출하여, 제품을 취출된 제품의 Insert core를 제거 | 발명자4명 | 1년 |

| 2019년 01월 03일 | 특허 제10-1936853 | 멀티웨이밸브 장치 | 본 발명에서는 복수의 유통경로 중 하나 이상의 특정 유통경로에 유체가 통과되도록 하거나 또는 차단되도록 하는 유량 제어 밸브를 구성함에 있어서, 워터펌프와 밸브의 작동을 위한 구동부가 밸브하우징에 일체화되어 밸브 구조의 전체 사이즈가 축소되고, 내부 구조가 단순화됨에 따라 작동 안정성이 향상되는 멀티웨이밸브 장치이다. | 발명자3명 | 1년 |

| 2019년 03월 12일 | 특허 제10-1959396 | 멀티웨이 밸브 및 이를 이용한 멀티웨이 밸브장치 | 본 발명에서는 복수의 유통경로 중 하나 이상의 특정 유통경로에 유체가 통과되도록 하거나 또는 차단되도록 하는 유량 제어 밸브를 구성함에 있어서, 워터펌프와 밸브의 작동을 위한 구동부가 밸브하우징에 일체화되어 밸브구조의 전체 사이즈가 축소되고, 내부 구조가 단순화됨에 따라 작동 안정성이 향상되는 멀티웨이밸브 및 멀티웨이밸브 장치가 소개된다. | 발명자3명 | 1년 |

| 2019년 08월 21일 | 특허 제 10-2015215 | 전동펌프용 로터 어셈블리 | 전동펌프용 로터 어셈블리 | 발명자4명 | 1년 |

| 2019년 06월 18일 | 특허 제 10-1992465 | 로터 조립체 제조장치 | 로터 조립체 제조장치 | 발명자4명 | 1년 |

| 2020년 02월 04일 | 특허 제 10-2075460 | 임펠러-로터 조립체 | ROTOR CORE 와 Magnet 를 PPS 대신 SUS 재질로 감싸는 형태로써 수밀구조 강건화의 장점이 있음. | 발명자4명 | 1년 |

| 2020년 04월 23일 | 특허 제 10-2106012 | 스티어링 칼럼용 베어링 조립체 | 본 발명은 Steering Column에 장착되어 조타 시 회전 성능 개선 및 통전 기능 향상에 관한 특허임. | 발명자3명 | 1년 |

| 2020년 04월 28일 | 특허 제 10-2107740 | 차량용 전동식 워터펌프의 신뢰성 검사장치 및 이를이용한 신뢰성 검사방법 | 2종의 전동식 워터펌프를 동시에 신뢰성 검사를 진행할 수 있는 장치 발명 | 발명자3명 | 1년 |

| 2020년 06월 08일 | 특허 제 10-2122603 | 로터 조립체 제조시스템의 로터캔에 대한 로터모듈조립용 로터캔 그립장치 | SUS Rotor의 조립 성능 향상을 위한 로터모듈 조립용 로터캔 그립장치에 대한 것임. | 발명자2명 | 1년 |

| 2020년 06월 24일 | 특허 제 10-2128610 | 전동식 워터펌프의 테스트장치 | 워터 펌프의 테스트 종료 후 배관의 잔존하는 고온수를 안전하고 빠르게 배출 할수 있는 구조를 통해, 시험 대기시간 축소 및 안전사고를 예방 할수 있는 시험 장치에 대한 것임. | 발명자2명 | 1년 |

| 2020년 09월 25일 | 특허 제 10-2162033 | 단상 영구자석 동기전동기의 옵셋 오차 검출 및 보상방법 | 전류센서로부터 발생하는 측정오차를 보상알고리즘을 통해 EWP 속도 제어 성능을 개선 | 발명자3명 | 1년 |

| 2020년 10월 28일 | 특허 제 10-2173691 | 레인센서를 적용한 전동식워터펌프 | EWP의 CAN 의 파손으로 누수가 발생할 경우, 레인 센서를 이용하여 누수를 감지 | 발명자3명 | 1년 |

| 2021년 01월 07일 | 특허 제10-2202525 | 유량제어밸브 | 밸브체를 밀봉하는 씰링부재가 가지는 형상 복원력, 탄성부재의 탄성력, 유체의 흐름에 의해 발생되는 압력이 부가되어 씰링부재의 기밀 성능이 증대되고, 씰링부재의 내구 성능이 확보되어 기밀 성능이 지속 유지되는 유량제어 밸브가 된다. |

발명자1명 | 1년 |

| 2021년 02월 25일 | 특허 제10-2223183 | 로터 조립체 검사 장치 | 본 발명은 로터조립체를 이루는 로터캔과 로터캡 간의 용접 작업 후 누수 여부의 검사를 정확히 수행할 수 있도록 하면서도 로터조립체의 손상 없이 진행될 수 있도록 한 새로운 방식의 로터 어셈블리 검사장치를 제공하는데 있다. | 발명자3명 | 1년 |

② 의장

| 등록일자 | 연구과제명 | 주요내용 | 소요인력 | 소요기간 | 상용화 |

|---|---|---|---|---|---|

| 1999년 10월22일 | 리테이너 | "리테이너"의 형상과 모양의 결합을 의장 창작 내용의 요점으로 함.재질은 합성수지임 베어링이 삽입되는 협지홈과 협지홈의 저부 사이에 오일순환홈이 등간격으로 구성되어 윤활성능의 향상 및 소음의 감소 그리고 열화를 원인으로 한 조기파손 등을 방지하게 됨 | 발명자 1명 | 3년 | 적용 |

III. 재무에 관한 사항

1. 요약재무정보

(1) 요약 연결재무정보

| (단위 : 원 ) |

| 과 목 |

제 44 기 반기 |

제 43 기 |

제 42 기 |

|---|---|---|---|

|

[유동자산] |

299,572,129,770 | 259,210,370,351 | 225,381,597,953 |

|

ㆍ현금및현금성자산 |

25,430,555,460 | 9,312,901,684 | 17,856,506,832 |

|

ㆍ단기금융상품 |

5,891,309,595 | 6,804,203,474 | 2,774,781,317 |

|

ㆍ매출채권 및 기타유동채권 |

126,391,069,816 | 126,097,571,007 | 113,362,641,607 |

|

ㆍ재고자산 |

134,517,256,454 | 109,953,254,152 | 86,366,909,229 |

|

ㆍ기타유동금융자산 |

1,360,831,568 | 1,091,582,729 | 243,885,000 |

|

ㆍ기타유동자산 |

5,981,106,877 | 5,950,857,305 | 4,776,873,968 |

|

[비유동자산] |

265,491,478,793 | 263,253,454,607 | 263,126,177,844 |

|

ㆍ장기금융상품 |

5,517,957,048 | 7,840,802,731 | 9,280,690,758 |

|

ㆍ장기매출채권 및 기타비유동채권 |

186,353,154 | 344,482,995 | 502,279,081 |

|

ㆍ기타포괄손익-공정가치측정금융자산 |

1,000,000 | 1,000,000 | 1,000,000 |

|

ㆍ관계기업투자에 대한 투자자산 |

21,297,136,153 | 21,689,324,329 | 19,310,037,612 |

|

ㆍ유형자산 |

221,527,702,846 | 219,499,708,014 | 219,406,887,785 |

| ㆍ사용권자산 | 4,383,787,868 | 3,762,597,168 | 3,163,369,838 |

|

ㆍ무형자산 |

2,293,395,342 | 2,446,769,412 | 2,547,184,263 |

|

ㆍ기타비유동금융자산 |

2,302,370,900 | 880,430,806 | 947,268,445 |

|

ㆍ기타비유동자산 |

1,178,969,861 | 1,207,635,594 | 22,327,087 |

| ㆍ이연법인세자산 | 6,802,805,621 | 5,580,703,558 | 7,945,132,975 |

|

자산총계 |

565,063,608,563 | 522,463,824,958 | 488,507,775,797 |

|

[유동부채] |

252,609,551,717 | 222,364,204,027 | 183,590,087,054 |

|

[비유동부채] |

46,827,488,359 | 51,398,033,324 | 76,811,756,879 |

|

부채총계 |

299,437,040,076 | 273,762,237,351 | 260,401,843,933 |

|

[지배기업의 소유주 귀속되는 자본] |

255,879,180,927 | 239,716,857,906 | 220,340,141,972 |

|

ㆍ자본금 |

9,536,140,000 | 9,536,140,000 | 9,536,140,000 |

|

ㆍ자본잉여금 |

13,265,322,876 | 13,265,322,876 | 13,265,322,876 |

|

ㆍ이익잉여금 |

223,634,432,700 | 214,121,772,389 | 199,529,353,067 |

|

ㆍ기타자본구성요소 |

9,443,285,351 | 2,793,622,641 | (1,990,673,971) |

|

[비지배지분] |

9,747,387,560 | 8,984,729,701 | 7,765,789,892 |

|

자본총계 |

265,626,568,487 | 248,701,587,607 | 228,105,931,864 |

|

자본과부채총계 |

565,063,608,563 | 522,463,824,958 | 488,507,775,797 |

| (단위 : 원 ) |

| 과 목 | 제 44 기 반기 (2022년 01월 01일 ~ 2022년 06월 30일) |

제 43 기 (2021년 01월 01일 ~ 2021년 12월 31일) |

제 42 기 (2020년 01월 01일 ~ 2020년 12월 31일) |

|---|---|---|---|

|

수익(매출액) |

290,172,817,943 | 531,332,180,542 | 445,770,428,749 |

|

영업이익(손실) |

6,637,466,317 | 8,377,508,126 | (9,655,812,327) |

|

법인세비용차감전순이익(손실) |

13,365,672,556 | 13,219,029,318 | (11,690,828,169) |

|

당기순이익(손실) |

11,715,457,270 | 10,500,670,215 | (7,966,501,350) |

|

기타포괄손익 |

6,815,306,010 | 10,094,985,528 | 2,962,514,851 |

|

총포괄손익 |

18,530,763,280 | 20,595,655,743 | (5,003,986,499) |

|

[당기순이익의 귀속] |

|||

|

ㆍ지배기업의 소유주지분 |

11,038,442,711 | 9,753,828,529 | (8,247,365,976) |

|

ㆍ비지배지분 |

677,014,559 | 746,841,686 | 280,864,626 |

|

[포괄손익의 귀속] |

|||

|

ㆍ지배기업의 소유주지분 |

17,688,105,421 | 19,376,715,934 | (5,254,549,078) |

|

ㆍ비지배지분 |

842,657,859 | 1,218,939,809 | 250,562,579 |

|

기본 및 희석주당 순이익(손실) |

579 | 511 | (432) |

| 연결에 포함된 회사수 | 8 | 8 | 8 |

(2) 연결대상회사의 변동현황

| 사업연도 | 당반기에 연결에 포함된 회사 | 전기대비 연결에 추가된 회사 | 전기대비 연결에서 제외된 회사 |

|---|---|---|---|

| 제44기 반기 |

GMB Korea Qingdao GMB Automotive Hangzhou GMB Automotive 에이지테크(주) GMB Automotive (NANTONG) Co.Ltd GMB Rus Automotive, LLC GMB Romania Auto Industry SRL 지엠비엘피스(주) |

- | - |

| 제43기 | GMB Korea Qingdao GMB Automotive Hangzhou GMB Automotive 에이지테크(주) GMB Automotive (NANTONG) Co.Ltd GMB Rus Automotive, LLC GMB Romania Auto Industry SRL 지엠비엘피스(주) |

- | - |

| 제42기 | GMB Korea Qingdao GMB Automotive Hangzhou GMB Automotive 에이지테크(주) GMB Automotive (NANTONG) Co.Ltd GMB Rus Togliatti LLC GMB Romania Auto Industry SRL 지엠비엘피스(주) |

- | - |

| 제41기 | GMB Korea Qingdao GMB Automotive Hangzhou GMB Automotive 에이지테크(주) GMB Automotive (NANTONG) Co.Ltd GMB Rus Togliatti LLC GMB Romania Auto Industry SRL 지엠비엘피스(주) |

- | - |

(3) 요약 별도재무정보

| (단위 : 원 ) |

| 과 목 | 제 44 기 반기 (2022년 06월말) |

제 43 기 (2021년 12월말) |

제 42 기 (2020년 12월말) |

|---|---|---|---|

|

[유동자산] |

220,774,819,148 | 193,826,076,820 | 175,913,441,117 |

|

ㆍ현금및현금성자산 |

10,266,780,325 | 620,487,813 | 9,282,883,096 |

|

ㆍ단기금융상품 |

1,213,884,595 | 2,558,283,474 | 2,461,621,317 |

|

ㆍ매출채권 및 기타유동채권 |

115,432,657,400 | 110,649,851,071 | 101,891,063,750 |

|

ㆍ재고자산 |

87,426,498,508 | 75,315,794,515 | 58,721,937,662 |

|

ㆍ기타유동금융자산 |

4,999,531,568 | 1,091,582,729 | 168,625,000 |

|

ㆍ기타유동자산 |

1,435,466,752 | 3,590,077,218 | 3,387,310,292 |

|

[비유동자산] |

231,087,351,382 | 227,973,703,108 | 230,546,324,568 |

|

ㆍ장기금융상품 |

5,517,957,048 | 7,840,802,731 | 8,749,850,994 |

|

ㆍ장기매출채권 및 기타비유동채권 |

961,775,960 | 344,482,995 | 502,279,081 |

|

ㆍ기타포괄손익-공정가치측정금융자산 |

1,000,000 | 1,000,000 | 1,000,000 |

|

ㆍ종속기업투자에 대한 투자자산 |

38,251,678,559 | 38,098,334,212 | 33,383,265,756 |

|

ㆍ관계기업투자에 대한 투자자산 |

15,821,847,104 | 15,821,847,104 | 15,796,679,546 |

|

ㆍ유형자산 |

153,013,039,568 | 150,712,215,220 | 154,981,569,226 |

| ㆍ사용권자산 | 187,014,337 | 279,969,201 | 169,673,246 |

|

ㆍ무형자산 |

915,192,690 | 950,440,700 | 1,017,974,037 |

|

ㆍ기타비유동금융자산 |

10,014,292,184 | 8,525,161,324 | 8,519,669,054 |

| ㆍ기타비유동자산 | 435,000,000 | 402,000,000 | |

| ㆍ이연법인세자산 | 5,968,553,932 | 4,997,449,621 | 7,424,363,628 |

|

자산총계 |

451,862,170,530 | 421,799,779,928 | 406,459,765,685 |

|

[유동부채] |

188,828,646,716 | 163,159,691,430 | 148,528,286,636 |

|

[비유동부채] |

40,091,618,829 | 39,305,119,887 | 50,631,189,988 |

|

부채총계 |

228,920,265,545 | 202,464,811,317 | 199,159,476,624 |

|

ㆍ자본금 |

9,536,140,000 | 9,536,140,000 | 9,536,140,000 |

|

ㆍ자본잉여금 |

13,265,322,876 | 13,265,322,876 | 13,265,322,876 |

|

ㆍ이익잉여금 |

200,140,442,109 | 196,533,505,735 | 184,498,826,185 |

|

자본총계 |

222,941,904,985 | 219,334,968,611 | 207,300,289,061 |

|

자본과부채총계 |

451,862,170,530 | 421,799,779,928 | 406,459,765,685 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 |

원가법 |

| (단위 : 원 ) |

| 과 목 |

제 44 기 반기 |

제 43 기 |

제 42 기 |

|---|---|---|---|

|

수익(매출액) |

258,126,035,903 | 475,822,046,137 | 400,620,612,861 |

|

영업이익(손실) |

1,710,350,424 | 3,549,695,966 | (12,345,007,060) |

|

법인세비용차감전순이익(손실) |

6,487,475,890 | 9,564,140,856 | (17,425,692,790) |

|

당기순이익(손실) |

5,132,718,774 | 7,194,097,580 | (12,841,789,546) |

|

기타포괄손익 |

- | 4,840,581,970 | 3,189,967,228 |

|

총포괄손익 |

5,132,718,774 | 12,034,679,550 | (9,651,822,318) |

|

주당이익 |

|||

|

기본 및 희석주당 순이익(손실) |

269 | 377 | (673) |

2. 연결재무제표

|

연결 재무상태표 |

|

제 44 기 반기말 2022.06.30 현재 |

|

제 43 기말 2021.12.31 현재 |

|

(단위 : 원) |

|

제 44 기 반기말 |

제 43 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

299,572,129,770 |

259,210,370,351 |

|

현금및현금성자산 |

25,430,555,460 |

9,312,901,684 |

|

단기금융상품 |

5,891,309,595 |

6,804,203,474 |

|

매출채권 및 기타유동채권 |

126,391,069,816 |

126,097,571,007 |

|

재고자산 |

134,517,256,454 |

109,953,254,152 |

|

기타유동금융자산 |

1,360,831,568 |

1,091,582,729 |

|

기타유동자산 |

5,981,106,877 |

5,950,857,305 |

|

비유동자산 |

265,491,478,793 |

263,253,454,607 |

|

장기금융상품 |

5,517,957,048 |

7,840,802,731 |

|

장기매출채권 및 기타비유동채권 |

186,353,154 |

344,482,995 |

|

비유동 기타포괄손익-공정가치 측정 금융자산 |

1,000,000 |

1,000,000 |

|

관계기업에 대한 투자자산 |

21,297,136,153 |

21,689,324,329 |

|

유형자산 |

221,527,702,846 |

219,499,708,014 |

|

사용권자산 |

4,383,787,868 |

3,762,597,168 |

|

무형자산 |

2,293,395,342 |

2,446,769,412 |

|

기타비유동금융자산 |

2,302,370,900 |

880,430,806 |

|

기타비유동자산 |

1,178,969,861 |

1,207,635,594 |

|

이연법인세자산 |

6,802,805,621 |

5,580,703,558 |

|

자산총계 |

565,063,608,563 |

522,463,824,958 |

|

부채 |

||

|

유동부채 |

252,609,551,717 |

222,364,204,027 |

|

매입채무 및 기타유동채무 |

82,361,942,319 |

77,143,234,339 |

|

단기차입금 |

163,578,230,699 |

139,774,005,685 |

|

당기법인세부채 |

3,202,947,143 |

1,221,904,659 |

|

기타유동부채 |

963,197,574 |

1,171,622,328 |

|

유동충당부채 |

1,185,203,609 |

1,702,661,374 |

|

유동리스부채 |

1,306,760,285 |

955,069,105 |

|

기타유동금융부채 |

11,270,088 |

395,706,537 |

|

비유동부채 |

46,827,488,359 |

51,398,033,324 |

|

장기매입채무 및 기타비유동채무 |

4,604,303,409 |

4,854,055,497 |

|

장기차입금 |

22,044,995,120 |

27,791,793,922 |

|

퇴직급여부채 |

16,927,940,172 |

15,398,677,206 |

|

비유동충당부채 |

1,084,086,471 |

1,042,649,272 |

|

비유동리스부채 |

2,166,163,187 |

1,902,427,011 |

|

기타비유동금융부채 |

408,430,416 |

|

|

부채총계 |

299,437,040,076 |

273,762,237,351 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

255,879,180,927 |

239,716,857,906 |

|

자본금 |

9,536,140,000 |

9,536,140,000 |

|

자본잉여금 |

13,265,322,876 |

13,265,322,876 |

|

이익잉여금 |

223,634,432,700 |

214,121,772,389 |

|

기타자본구성요소 |

9,443,285,351 |

2,793,622,641 |

|

비지배지분 |

9,747,387,560 |

8,984,729,701 |

|

자본총계 |

265,626,568,487 |

248,701,587,607 |

|

자본과부채총계 |

565,063,608,563 |

522,463,824,958 |

|

연결 포괄손익계산서 |

|

제 44 기 반기 2022.01.01 부터 2022.06.30 까지 |

|

제 43 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

(단위 : 원) |

|

제 44 기 반기 |

제 43 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

144,083,608,385 |

290,172,817,943 |

130,204,836,996 |

260,526,857,979 |

|

매출원가 |

122,967,923,880 |

248,394,155,635 |

111,902,467,765 |

225,268,499,067 |

|

매출총이익 |

21,115,684,505 |

41,778,662,308 |

18,302,369,231 |

35,258,358,912 |

|

판매비와관리비 |

15,843,450,632 |

30,142,791,611 |

14,100,590,306 |

27,252,341,420 |

|

연구개발비 |

2,773,736,805 |

4,998,404,380 |

2,571,831,683 |

5,328,286,469 |

|

영업이익(손실) |

2,498,497,068 |

6,637,466,317 |

1,629,947,242 |

2,677,731,023 |

|

금융수익 |

4,893,366,305 |

6,277,343,012 |

2,519,678,657 |

3,212,999,134 |

|

금융원가 |

3,876,588,589 |

6,052,256,172 |

2,734,274,494 |

4,048,226,091 |

|

지분법이익(손실) |

(415,895,513) |

(945,550,707) |

519,227,393 |

1,104,036,718 |

|

기타이익 |

7,212,642,820 |

9,750,800,819 |

2,143,976,778 |

4,168,133,361 |

|

기타손실 |

1,189,643,453 |

2,302,130,713 |

439,518,856 |

1,180,417,994 |

|

법인세비용차감전순이익(손실) |

9,122,378,638 |

13,365,672,556 |

3,639,036,720 |

5,934,256,151 |

|

법인세비용 |

951,501,437 |

1,650,215,286 |

1,586,504,552 |

2,282,122,706 |

|

당기순이익(손실) |

8,170,877,201 |

11,715,457,270 |

2,052,532,168 |

3,652,133,445 |

|

기타포괄손익 |

5,910,424,947 |

6,815,306,010 |

778,727,320 |

1,948,546,721 |

|

당기손익으로 재분류되지 않는 항목 |

||||

|

확정급여제도의 재측정손익(세후기타포괄손익) |

||||

|

당기손익으로 재분류될 수 없는 항목의 법인세 |

||||

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

5,910,424,947 |

6,815,306,010 |

778,727,320 |

1,948,546,721 |

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분 |

282,893,615 |

728,274,531 |

39,851,347 |

447,704,730 |

|

해외사업장환산외환차이 |

5,689,767,927 |

6,247,251,876 |

747,643,270 |

1,599,337,032 |

|

당기손익으로 재분류될 수 있는 항목의 법인세 |

(62,236,595) |

(160,220,397) |

(8,767,297) |

(98,495,041) |

|

총포괄손익 |

14,081,302,148 |

18,530,763,280 |

2,831,259,488 |

5,600,680,166 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익 |

7,921,174,860 |

11,038,442,711 |

1,771,817,558 |

3,310,664,025 |

|

비지배지분에 귀속되는 당기순이익 |

249,702,341 |

677,014,559 |

280,714,610 |

341,469,420 |

|

총 포괄손익의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 지분 |

13,762,393,272 |

17,688,105,421 |

2,490,847,484 |

5,072,142,535 |

|

비지배지분 |

318,908,876 |

842,657,859 |

340,412,004 |

528,537,631 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

415 |

579 |

93 |

174 |

|

연결 자본변동표 |

|

제 44 기 반기 2022.01.01 부터 2022.06.30 까지 |

|

제 43 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

이익잉여금 |

기타자본구성요소 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2021.01.01 (기초자본) |

9,536,140,000 |

13,265,322,876 |

199,529,353,067 |

(1,990,673,971) |

220,340,141,972 |

7,765,789,892 |

228,105,931,864 |

|

배당금지급 |

|||||||

|

당기순이익(손실) |

3,310,664,025 |

3,310,664,025 |

341,469,420 |

3,652,133,445 |

|||

|

지분법자본변동 |

349,209,689 |

349,209,689 |

349,209,689 |

||||

|

해외사업장환산외환차이 |

1,412,268,821 |

1,412,268,821 |

187,068,211 |

1,599,337,032 |

|||

|

2021.06.30 (기말자본) |

9,536,140,000 |

13,265,322,876 |

202,840,017,092 |

(229,195,461) |

225,412,284,507 |

8,294,327,523 |

233,706,612,030 |

|

2022.01.01 (기초자본) |

9,536,140,000 |

13,265,322,876 |

214,121,772,389 |

2,793,622,641 |

239,716,857,906 |

8,984,729,701 |

248,701,587,607 |

|

배당금지급 |

(1,525,782,400) |

(1,525,782,400) |

(80,000,000) |

(1,605,782,400) |

|||

|

당기순이익(손실) |

11,038,442,711 |

11,038,442,711 |

677,014,559 |

11,715,457,270 |

|||

|

지분법자본변동 |

568,054,134 |

568,054,134 |

568,054,134 |

||||

|

해외사업장환산외환차이 |

6,081,608,576 |

6,081,608,576 |

165,643,300 |

6,247,251,876 |

|||

|

2022.06.30 (기말자본) |

9,536,140,000 |

13,265,322,876 |

223,634,432,700 |

9,443,285,351 |

255,879,180,927 |

9,747,387,560 |

265,626,568,487 |

|

연결 현금흐름표 |

|

제 44 기 반기 2022.01.01 부터 2022.06.30 까지 |

|

제 43 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

(단위 : 원) |

|

제 44 기 반기 |

제 43 기 반기 |

|

|---|---|---|

|

영업활동현금흐름 |

4,678,259,244 |

2,754,967,618 |

|

당기순이익(손실) |

11,715,457,270 |

3,652,133,445 |

|

당기순이익조정을 위한 가감 |

17,237,968,815 |

20,971,969,600 |

|

법인세비용 |

1,650,215,286 |

2,282,122,706 |

|

금융비용 |

2,379,771,724 |

1,977,157,893 |

|

감가상각비 |

13,776,032,545 |

13,836,226,608 |

|

무형자산상각비 |

213,808,279 |

236,301,045 |

|

대손상각비 |

1,247,272,079 |

549,259,337 |

|

유형자산처분손실 |

359,696,313 |

32,625,341 |

|

투자자산평가손실 |

30,989,888 |

8,229,287 |

|

판매보증비 |

307,729,307 |

961,971,492 |

|

외화환산손실 |

4,559,813,980 |

2,266,213,646 |

|

지분법손실 |

945,550,707 |

|

|

퇴직급여 |

3,656,090,896 |

3,761,641,654 |

|

유형자산손상차손환입 |

(5,248,291) |

|

|

유형자산처분이익 |

(11,119,742) |

(151,870,011) |

|

투자자산평가이익 |

(36,569,776) |

(66,759,182) |

|

지분법이익 |

(1,104,036,716) |

|

|

파생금융부채평가이익 |

(2,776,973,435) |

(1,687,940,318) |

|

금융이익 |

(438,259,175) |

(203,597,132) |

|

외화환산이익 |

(8,620,831,770) |

(1,725,576,050) |

|

영업활동으로인한자산ㆍ부채의변동 |

(21,668,572,945) |

(19,894,011,650) |

|

매출채권 및 기타채권의 감소(증가) |

726,414,561 |

(2,600,572,014) |

|

재고자산의 감소(증가) |

(24,564,002,302) |

(13,229,692,227) |

|

기타유동자산의 감소(증가) |

(63,249,572) |

(407,536,427) |

|

장기매출채권의 감소(증가) |

(806,873,863) |

4,110,336 |

|

기타비유동금융자산의 감소(증가) |

67,341,662 |

22,968,494 |

|

매입채무의 증가(감소) |

8,287,198,548 |

379,745,711 |

|

기타채무의 증가(감소) |

(1,946,647,334) |

(1,472,110,223) |

|

충당부채의 증가(감소) |

(783,749,873) |

(1,612,134,070) |

|

기타유동부채의 증가(감소) |

(208,424,754) |

(441,595,887) |

|

기타비유동부채의 증가(감소) |

(249,752,088) |

(76,866,040) |

|

퇴직급여채무의 증가(감소) |

(2,126,827,930) |

(460,329,303) |

|

이자수취 |

364,984,374 |

202,280,361 |

|

이자지급 |

(2,094,995,008) |

(1,593,722,868) |

|

배당금수취 |

174,912,000 |

|

|

법인세납부(환급) |

(1,051,495,262) |

(583,681,270) |

|

투자활동현금흐름 |

(6,114,030,133) |

(17,003,049,426) |

|

단기금융상품의 처분 |

6,491,795,079 |

2,638,572,898 |

|

기타금융자산의 처분 |

252,648,759 |

514,885,000 |

|

유형자산의 처분 |

35,913,158 |

495,800,517 |

|

무형자산의 처분 |

49,347,590 |

120,403 |

|

장기금융상품의 처분 |

1,682,356,371 |

552,519,752 |

|

단기금융상품의 취득 |

(3,084,300,000) |

(6,402,482,400) |

|

장기금융상품의 취득 |

(576,997,000) |

(776,097,000) |

|

유형자산의 취득 |

(10,520,977,589) |

(12,655,060,727) |

|

무형자산의 취득 |

(72,112,582) |

(72,575,496) |

|

기타금융자산의 취득 |

(371,703,919) |

(1,298,732,373) |

|

재무활동현금흐름 |

12,839,795,952 |

12,282,175,769 |

|

차입금의 증가 |

145,710,960,000 |

109,466,686,870 |

|

차입금의 감소 |

(130,644,410,572) |

(96,628,362,521) |

|

임대보증금의 감소 |

(6,000,000) |

|

|

배당금지급 |

(1,605,782,400) |

|

|

리스부채의 감소 |

(620,971,076) |

(550,148,580) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

11,404,025,063 |

(1,965,906,039) |

|

현금및현금성자산에 대한 환율변동효과 |

4,713,628,713 |

1,209,577,843 |

|

현금및현금성자산의순증가(감소) |

16,117,653,776 |

(756,328,196) |

|

기초현금및현금성자산 |

9,312,901,684 |

17,856,506,832 |

|

기말현금및현금성자산 |

25,430,555,460 |

17,100,178,636 |

3. 연결재무제표 주석

| 제 44 기 2분기 2022년 4월 1일부터 2022년 6월 30일까지 |

| 제 44 기 반기 2022년 1월 1일부터 2022년 6월 30일까지 |

| 제 43 기 2분기 2021년 4월 1일부터 2021년 6월 30일까지 |

| 제 43 기 반기 2021년 1월 1일부터 2021년 6월 30일까지 |

| 지엠비코리아주식회사와 그 종속기업 |

1. 지배기업의 개요

한국채택국제회계기준 제1110호(연결재무제표)에 의한 지배기업인 지엠비코리아주식회사(이하 "당사")는 1979년 2월 23일에 자동차부품 및 기계공구류의 제조·가공 및 판매를 목적으로 설립되었으며, 2012년 11월 20일에 한국거래소가 개설한 유가증권시장에 주식을 상장하였습니다. 당사는 1982 년 12월 4일자로 체결된 일본GMB(주)와의 합작투자계약에 의거 외국인투자촉진법에 의한 외국인투자기업으로 기획재정부에 등록하였으며, 2005년 1월 1일자로 상호를 한국GMB공업주식회사에서 지엠비코리아주식회사로 변경하였습니다.

당반기말 현재 납입자본금은 9,536,140천원이며, 당사의 주요 주주구성은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| GMB(주) | 10,368,740주 | 54.37% |

| 구봉집 | 383,020주 | 2.01% |

| 구교성 | 200,000주 | 1.05% |

| 구영임 | 159,360주 | 0.84% |

| 기타 | 7,961,160주 | 41.73% |

| 합 계 | 19,072,280주 | 100.00% |

2. 재무제표 작성기준 및 유의적 회계정책

(1) 반기연결재무제표 작성기준

당사와 당사의 종속기업(이하 "연결실체")의 연결재무제표는 연차재무제표가 속하는 기간의 일부에 대하여 기업회계기준서 제1034호 '중간재무보고'를 적용하여 작성하는 요약중간재무제표입니다. 동 요약중간재무제표에 대한 이해를 위해서는 한국채택국제회계기준에 따라 작성된 2021년 12월 31일자로 종료하는 회계연도에 대한 연차연결재무제표를 함께 이용하여야 합니다.

중간재무제표의 작성에 적용된 유의적 회계정책은 아래에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 2021년 12월 31일로 종료하는 회계연도에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다.

1) 당반기부터 새로 도입된 기준서 및 해석서와 그로 인한 회계정책 변경의 내용은 다음과 같습니다.

- 기업회계기준서 제1103호 ‘사업결합’ - 개념체계에 대한 참조(개정)

동 개정사항은 기업회계기준서 제1103호에서 종전의 개념체계('개념체계'(2007))대신 '개념체계'(2018)를 참조하도록 하는 내용을 포함하고 있습니다. 또한 동 개정사항은 기업회계기준서 제1037호의 적용범위에 포함되는 충당부채나 우발부채의 경우취득자는 취득일에 과거사건의 결과로 현재의무가 존재하는지를 판단하기 위해 기업회계기준서 제1037호를 적용한다는 요구사항을 추가합니다. 기업회계기준해석서 제2121호의 적용범위에 해당하는 부담금의 경우 취득자는 부담금을 납부할 부채를 생기게 하는 의무발생사건이 취득일까지 일어났는지를 판단하기 위해 기업회계기준해석서 제2121호를 적용합니다.

동 개정사항은 취득자는 사업결합에서 우발자산을 인식하지 않는다는 명시적인 문구를 추가합니다.

동 개정사항은 취득일이 2022년 1월 1일 이후 최초로 시작되는 회계연도의 개시일 이후인 사업결합에 적용합니다.

- 기업회계기준서 제1016호 '유형자산' - 의도한 방식으로 사용하기 전에 생산된 재화의 매각금액과 관련 원가(개정)

동 개정사항은 유형자산을 경영진이 의도하는 방식으로 가동하는 데 필요한 장소와 상태에 이르게 하는 과정에서 생산된 재화의 매각금액을 유형자산의 원가에서 차감하는 것을 금지합니다. 따라서 그러한 매각금액과 관련 원가를 당기손익으로 인식하며, 해당 원가는 기업회계기준서 제1002호에 따라 측정합니다.

생산된 재화가 기업의 통상적인 활동의 산출물이 아니어서 당기손익에 포함한 매각금액과 원가를 포괄손익계산서에 별도로 표시하지 않는다면 그러한 매각금액과 원가의 크기, 그리고 매각금액과 원가가 포함되어 있는 포괄손익계산서의 계정을 공시하여야 합니다.

동 개정사항은 이 개정내용을 처음 적용하는 재무제표에 표시된 가장 이른 기간의 개시일 이후에 경영진이 의도한 방식으로 가동할 수 있는 장소와 상태에 이른 유형자산에 대해서만 소급 적용합니다. 동 개정사항의 최초 적용 누적효과는 표시되는 가장 이른 기간의 시작일에 이익잉여금(또는 적절하다면 자본의 다른 구성요소)의 기초잔액을 조정하여 인식합니다.

- 기업회계기준서 제1037호 '충당부채, 우발부채, 우발자산' - 손실부담계약-계약이행원가(개정)

동 개정사항은 계약이행원가는 계약에 직접관련되는 원가로 구성된다는 것을 명확히합니다. 계약과 직접관련된 원가는 계약을 이행하기 위한 증분원가(예: 직접노무원가, 직접재료원가)와 계약을 이행하기 위한 직접 관련된 그 밖의 원가배분액(예: 계약의이행에 사용된 유형자산의 감가상각비)으로 구성됩니다.

동 개정사항은 이 개정사항을 최초로 적용하는 회계연도의 개시일에 모든 의무의 이행이 완료되지는 않은 계약에 적용합니다. 비교재무제표는 재작성 하지 않고, 그 대신 개정내용을 최초로 적용함에 따른 누적효과를 최초적용일의 기초이익잉여금 또는적절한 경우 다른 자본요소로 인식합니다.

- 한국채택국제회계기준 2018-2020 연차개선