|

|

대표이사 등의 확인서 |

반 기 보 고 서

(제 12 기)

| 사업연도 | 2022.01.01 | 부터 |

| 2022.06.30 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022 년 8 월 16 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 젠큐릭스 |

| 대 표 이 사 : | 조 상 래 |

| 본 점 소 재 지 : | 서울시 구로구 디지털로242, 311호, 402호, 403호, 404호, 908호, 909호, 910호(구로동, 한화비즈메트로1차) |

| (전 화) 070-7432-9481 | |

| (홈페이지) http://gencurix.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 박 현 욱 |

| (전 화) 070-7443-9679 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | - | - | 1 | - |

| 합계 | 1 | - | - | 1 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 "주식회사 젠큐릭스"이며, 영문명은 "Gencurix Inc." 입니다.

다. 설립일자

당사는 2011년 09월 21일 설립되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지

| 구분 | 내용 |

|---|---|

| 본사주소 | 서울시 구로구 디지털로242, 311호, 402호, 403호, 404호, 908호, 909호, 910호(구로동, 한화비즈메트로1차) |

| 전화번호 | 02-2621-7038 |

| 홈페이지 | http://www.gencurix.com |

-. 당사는 2022년 8월 10일 본사 소재지를 서울시 구로구 디지털로 243 지하이시티 15층으로 이전을 결정하였습니다.

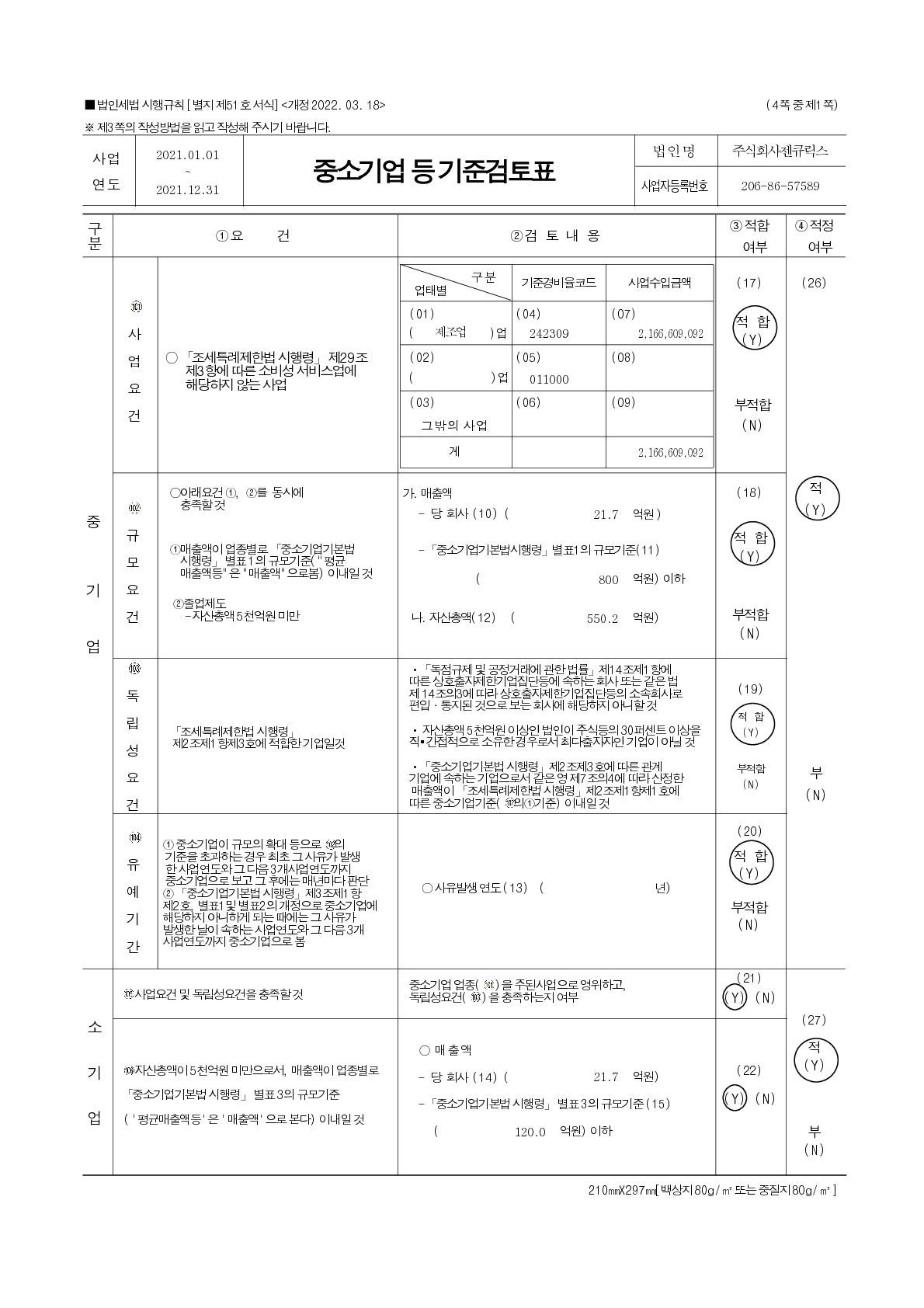

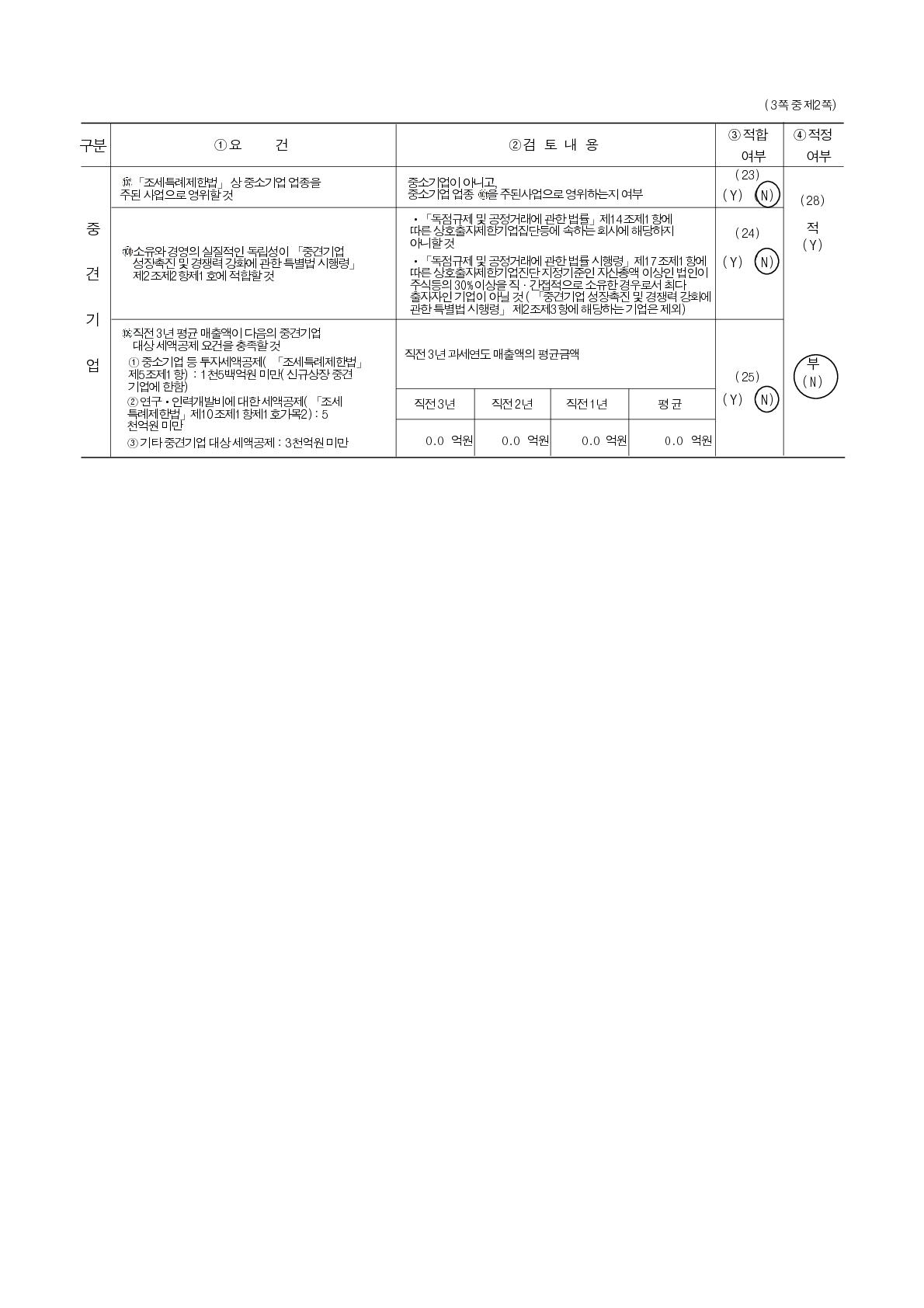

마. 중소기업 해당 여부

당사는 중소기업기본법 제2조 및 중소기업기본법 시행령 제3조에 의거 중소기업에 해당합니다.

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용 및 향후 추친 신규사업

당사는 액체생검 및 바이오마커 발굴 핵심기술을 기반으로 분자진단검사를 개발하는기술기업으로 2020년 06월 기술특례상장으로 코스닥 시장에 상장하였습니다.

암환자를 위한 분자진단검사 개발에 매진하여 아시아 최초 유방암 예후진단검사 '진스웰BCT'와 차세대 분석기술인 Digital PCR 기반의 동반진단검사 '드롭플렉스(Droplex)'를 출시하였으며, 간암, 대장암 조기진단검사 '헤파 이디엑스(HEPA eDX)', '콜로 이디엑스(COLO eDX) 개발에 성공하는 등 조기진단부터 예후/동반진단, 모니터링검사까지 암치료 전주기에 걸친 진단 솔루션 라인업을 구축하였습니다.

기타 자세한 사항은 동 보고서의 [Ⅱ. 사업의 내용]을 참고해 주시기 바랍니다.

사. 신용평가에 관한 사항

| 평가일 | 기관명 | 신용등급 | 비 고 |

|---|---|---|---|

| 2021-01-07 | NICE평가정보 | B0 | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업 |

| 2019-12-10 | 한국기업데이터 | B+ | 현재시점에서 채무상환 능력에는 당면 문제는 없으나, 장래여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 시장 상장 | 2020.06.25 | 기술성장기업 | 코스닥시장 상장규정 제2조 제31항에서 정하는 기술성장기업으로서, 동 규정제7조 제2항의 신규상장심사요건 특례 요건을 적용하여 2020년 06월 25일 코스닥시장에 상장 |

2. 회사의 연혁

가. 회사의 연혁

|

일 시 |

내 역 |

|---|---|

| 2021.12 | Droplex cMET Exon14 Skipping 수출용 허가 승인 |

| 2021.01 | 폐암 동반진단키트 국민건강보험 급여 등재 |

| 2020.12 | ㈜지노바이오 지분 인수 |

| 2020.10 |

유방암 예후진단키트 혁신의료기술 평가 승인 |

| 2020.08 |

㈜나노바이오라이프 종속회사 편입 |

| 2020.06 |

코스닥 시장 상장 |

| 2020.06 |

GenePro SARS-CoV-2 Test 코로나진단키트 FDA 긴급사용 승인 |

| 2020.03 | GenePro COVID-19 Detection Test 코로나19 진단키트 유럽 의료기기 인증(CE-IVD) |

| 2020.02 | GenePro COVID-19 Detection Test 코로나19 진단키트 개발완료 |

| 2020.01 | 화이자-삼성서울병원HIPEx임상 개시 |

| 2019.11 | 동반진단 RUO 검사 Package 출시 |

| 2019.06 | 폐암 동반진단키트 판매개시 |

| 2019.02 | 폐암 동반진단키트 유럽 의료기기 인증(CE-IVD) |

| 2019.01 | 유방암 예후진단키트 유럽 의료기기 인증(CE-IVD) |

| 2019.01 | 제12회 대한민국 우수특허 대상 수상 |

나. 회사의 본점소재지 및 그 변경

당사의 설립 후 현재까지 본점소재지의 변경은 다음과 같습니다.

|

일시 |

소재지 |

비고 |

|---|---|---|

|

2012.05.30 |

서울시 관악구 관악로1, 서울대학교 105동 310호 |

- |

|

2013.07.31 |

서울시 구로구 디지털로242, 909호(구로동, 한화비즈메트로1차) |

- |

|

2015.03.02 |

서울시 구로구 디지털로242, 한화비즈메트로1차 9층 908~910호(구로동, 한화비즈메트로1차) |

- |

| 2016.08.29 | 서울시 구로구 디지털로242, 402, 403, 404, 908, 910, 911호(구로동, 한화비즈메트로1차) | - |

| 2021.04.13 | 서울시 구로구 디지털로242, 311호, 402호, 403호, 404호, 908호, 909호, 910호(구로동, 한화비즈메트로1차) | - |

-. 당사는 2022년 8월 10일 본사 소재지를 서울시 구로구 디지털로 243 지하이시티 15층으로 이전을 결정하였습니다.

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.12.24 | - | - | - | 사내이사 문영호(사임) |

| 2021.03.17 | - | - | - | 사외이사 조병철(사임) |

| 2021.03.26 | 정기주총 | 사내이사 김성재 | - | - |

| 2022.03.31 | 정기주총 | 사외이사 최준석 | 사내이사 박현욱 | - |

라. 최대주주의 변동

당사의 최대주주는 조상래 대표이사이며, 공시대상 기간 동안 최대주주의 변동내역은 없습니다.

마. 상호의 변경

당사는 설립 이후부터 현재까지 상호를 변경한 사실이 없습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인경우 그 내용과 결과

보고서 작성기준일 현재 해당사항이 없습니다.

사. 회사가 합병 등을 한 경우 그 내용

-. 자산양수

| 구 분 | 내 용 |

|---|---|

| 양수인 | (주)젠큐릭스 |

| 양수대상 | (주)나노바이오라이프 보통주 주식 13,501주 |

| 양수결정 이사회 결의일 | 2020년 08월 21일 |

| 양수일 | 2020년 08월 31일 |

| 양수금액(원) | 3,716,164,762 원 |

| 거래상대방 | 김수경 외 5인 |

| 구 분 | 내 용 |

|---|---|

| 양수인 | (주)젠큐릭스 |

| 양수대상 | 1. 토지 : 서울시 구로구 디지털로243 337.666㎡ 2. 건물 : 서울시 구로구 디지털로243 지하이시티 15층(1501~1514호) |

| 양수결정 이사회 결의일 | 2022년 04월 27일 |

| 양수일 | 2022년 06월 15일 |

| 양수금액(원) | 9,380,000,000원 |

| 거래상대방 | (주)포인트닉스 |

아. 회사의 업종 또는 주된 사업의 변화

|

일시 |

사업의 변화 |

비고 |

|---|---|---|

|

2014.09.20 |

업태/종목추가: 서비스 / 유전자진단분석, 연구개발서비스업 |

- |

| 2015.04.27 | 업태/종목추가: 제조업 / 유전자진단시약 | - |

| 2015.11.17 | 업태/종목추가: 서비스 / 생명공학 기술용역 | - |

| 2015.11.25 | 업태/종목추가: 도소매 / 유전자진단기기 및 유전자분석및탐색상품 | - |

| 2021.04.29 | 업태/종목추가: 도소매 / 의료기기, 의료용품 |

- |

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

보고서 작성기준일 현재 해당사항이 없습니다.

3. 자본금 변동사항

당사는 2018년 보통주 496,563주를 발행하여 자본금 2.4억이 증가하였습니다. 2020년에는 보통주 1,006,173주를 발행하여 자본금 5억이 증가하였으며, 2021년 보통주 159,522주 및 우선주 407,239주를 발행하여 자본금 2.8억이 증가하였습니다. 자본금 변동추이는 아래 표와 같습니다.

| (단위 : 백만원, 주) |

| 종류 | 구분 | 12기 (2022년 반기말) |

11기 (2021년말) |

10기 (2020년말) |

9기 (2019년말) |

8기 (2018년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 6,558,421 | 6,558,421 | 6,398,899 | 5,392,726 | 5,392,726 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 3,279 | 3,279 | 3,199 | 2,696 | 2,696 | |

| 우선주 | 발행주식총수 | 407,239 | 407,239 | - | - | - |

| 액면금액 | 500 | 500 | - | - | - | |

| 자본금 | 203 | 203 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 3,482 | 3,482 | 3,199 | 2,696 | 2,696 |

-. 2022년 7월 11일 전환우선주의 보통주 전환에 따라 공시제출일 현재 보통주 6,668,588주와 우선주 319,004주로 변경되어 자본금이 3,493백만원으로 변경되었습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022.06.30 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | 20,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 6,558,421 | 407,239 | 6,965,660 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 6,558,421 | 407,239 | 6,965,660 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 6,558,421 | 407,239 | 6,965,660 | - | |

-. 공시제출일 현재 전환우선주의 보통주 전환에 따라 보통주 6,668,588주, 우선주 319,004주로 변경되었습니다.

나. 자기주식 취득 및 처분현황

보고서 작성기준일 현재 해당사항이 없습니다.

다. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2021.06.09 | |||

| 주당 발행가액(액면가액) | 22,100 | 500 | ||

| 발행총액(발행주식수) | 8,999,981,900 | 407,239 | ||

| 현재 잔액(현재 주식수) | 8,999,981,900 | 407,239 | ||

| 주식의 내용 |

이익배당에 관한 사항 |

(1) 본건 우선주를 소유한 주주는 회사의 보통주식 소유주주에 대한 여하한의 배당 또는 분배에 우선하여 배당 또는 분배를 받을 권리를 가진다. 본건 우선주가 발행되어 존속하는 한, 회사는 본건 우선주에 대한 우선적 배당이 이루어지기 전에는 보통주식 기타 어떠한 다른 종류의 주식에 대하여 배당을 할 수 없다. (2) 회사는 본건 우선주에 대해 발행가액의 연 1.0%에 해당하는 금원을 보통주에 대해 우선 배당한다. (3) 본건 우선주는 참가적 우선주로 본건 우선주에 제2항에 의한 배당을 하고, 보통주식에 대한 배당이 있고, 그 배당율이 본건 우선주의 배당률을 초과하는 경우에는 그 초과분에 대하여 보통주식과 동일한 비율로 참가시켜 배당한다. (4) 본건 우선주는 누적적 우선주로 인수인은 본건 우선주를 보유하는 동안 어느 해에 우선적 배당을 받지 못한 경우 그 배당 받지 못한 부분은 다음 해로 누적된다. (5) 본건 우선주에 대한 이익의 배당은 발행일에 관계없이 동등 배당한다. (6) 배당금의 지급시기를 주주총회에서 따로 정하지 아니한 경우 회사는 주주총회에서 이익잉여금처분계산서의 승인이 있는 날로부터 1개월 이내에 인수인에게 배당금을 지급하여야 한다. 그 기간 내에 배당금을 지급하지 아니한 때에는 회사는 그 기간만료일의 익일부터 지급일까지 연복리 15%의 이자율을 적용한 지연배상금을 가산하여 지급하기로 한다. (7) 주식 배당의 경우 배당률은 제2항에 따르며, 본건 우선주에 대한 주식배당을 할 경우에는 본건 우선주의 주주의 선택에 따라 본건 우선주와 동일한 종류의 우선주 또는 주식배당 당시의 유효한 전환가액에 의해 본건 주식의 보통주식으로 전환되었을 경우를 가정하여 산정한 보통주식으로 배당한다. 이를 위하여 위 주주는 적어도 주식배당을 위한 회사의 주주총회 결의일로부터 3영업일 전까지 위 주주가 배당받기를 원하는 주식을 회사에 통지하여야 한다. 다만 단주가 발생하는 경우에는 현금으로 지급받는다. (8) 본건 우선주의 전부 또는 일부가 보통주식으로 전환된 경우, 전환된 주식에 대한 전환 전에 주주총회에서 이미 배당이 결의되었으나 배당금이 지급되지 않았다면, 회사는 동 미지급 배당금에 해당하는 금액을 전환 후에도 지급하여야 한다. |

||

| 잔여재산분배에 관한 사항 | 본건 우선주의 주주는 회사 청산 시의 잔여재산 분배에 대하여 본건 우선주 1주당 발행가액과 미지급된 배당금을 합한 금액을 우선 분배 받는다. 회사는, 본건 우선주에 대한 우선 분배를 한 후, 그 나머지 잔여재산을 보통주식 주주에게 분배하였을 경우 그 보통주식에 대한 주당 분배 금액이 본건 우선주에 대한 주당 우선 분배 금액을 초과하는 경우, 본건 우선주가 보통주식으로 전환된 것으로 가정하여 주주들에 대한 최종적인 주당 분배 금액이 동일하도록 분배한다. | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

전환가격 : 발행가와 동일 전환비율 : 1대1 전환가격의 조정사항 : '주) 기타 투자판단에 참고할 사항' 참조 |

||

| 전환청구기간 | 2022.06.09 ~ 2026.06.07 | |||

| 전환으로 발행할 주식의 종류 |

기명식 보통주 | |||

| 전환으로 발행할 주식수 |

407,239 | |||

| 의결권에 관한 사항 | 의결권 없음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

주) | |||

-. 공시제출일 현재 전환우선주의 보통주 전환청구에 따라 전환우선주 잔액은 7,049,988,400원, 현재 주식수는 319,004주 입니다.

주) 기타 투자판단에 참고할 사항

가. 전환에 관한 사항

인수인은 전환청구에 의하여 본건 우선주를 아래의 전환조건에 따라 회사의 기명식

보통주식으로 전환할 수 있다.

(1) 존속 기간: 본건 우선주의 존속기간은 발행일로부터 5년째 되는 날까지로 하며, 동 존속기간의 만료와 동시에 보통주식으로 전환된다. 다만, 위 존속기간 중 위 제2조에 따른 소정의 우선배당을 하지 못한 경우에는 그러한 우선배당이 모두 완료될 때까지 그 존속기간이 연장된다. 존속기간 만료에 따른 보통주식 전환에 대하여는 아래 본항의 관련 내용(전환된 보통주식에 대한 이익의 배당에 관하여는 발행일에 관계없이 동등 배당함)이 준용된다.

(2) 전환청구 기간: 인수인은 본건 우선주의 발행일로부터 1년이 경과한 날(2022년 6월 09일)부터 본건 우선주의 존속기간 전일까지 본건 우선주의 전부 또는 일부를 보통주식으로 전환할 것을 청구할 수 있다.

(3) 전환의 효력 발생: 보통주식으로의 전환은 그 청구를 한 때에 효력이 생긴다. 단, 전환된 보통주식의 배당에 관하여는, 발행일에 관계없이 동등 배당한다.

(4) 전환가액 및 전환비율: 본건 우선주의 전환비율 및 전환가액은 다음과 같다.

1. 본건 우선주의 보통주로의 "전환비율"은 본건 우선주 1주당 보통주식 1주로 한다. 명확히 하기 위하여, 본건 우선주의 전환가액은 본 계약에 달리 정하지 않는 한, 본건 우선주의 1주당 발행가액을 기준으로 한다. 본항에 의거하여 전환가액을 조정하는 경우, 전환비율은 본건 우선주의 최초발행가액(전환가액)을 전환청구하는 시점의 전환가액으로 나눈 비율로 하며, 단주는 제외한다.

2. 회사의 보통주 가격이 하락할 경우 본건 우선주 발행일 이후 매3개월마다 전환가액을 조정하되(조정일이 영업일이 아닌 경우에는 다음 영업일로 한다), 각 조정일의 전일을 기산일로 하여 산정한 회사의 보통주의 1개월 "가중산술평균주가", 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술 평균한 가격과 최근일 "가중산술평균주가" 중 높은 가격이 직전 "전환가액"보다 낮은 경우 그 낮은 가격으로 조정한다. 단, 전환가액의 조정한도는 발행 시 전환가액(조정일 전에 신주의 할인발행 등의 사유로 전환가액을 이미 조정한 경우에는 이를 감안하여 산정한 가액)의 80% 이상이어야 한다.

3. 회사가 본건 우선주의 전환 전에 본건 우선주의 전환가액을 하회하는 발행가액, 전환가액 또는 행사가액 등으로 유상증자를 하거나 주식 관련 사채(전환사채, 신주인수권부사채 및 기타 주식으로 전환될 수 있는 종류의 사채)를 발행할 경우, 본건 우선주의 전환가액을 그 하회하는 발행가액, 전환가액 또는 행사가액 등으로 조정한다. 단, 주식매수선택권은 제외한다.

4. 회사가 본건 우선주의 전환 전에 시가를 하회하는 발행가액 등으로 유상증자를 하거나 주식 관련 사채(전환사채, 신주인수권부사채 및 기타 주식으로 전환될 수 있는 종류의 사채)를 발행하는 경우, "조정 후 전환가액 = [조정 전 전환가액 × {기발행주식수 + (신발행주식수 × 1주당 발행가액 등 / 시가)}] / (기발행주식수 + 신발행주식수)"의 산식에 따라 전환가액을 조정한다. 이 경우 시가는 '증권의 발행 및 공시 등에 관한 규정'에서 정하는 이론권리락주가(유상증자 이외의 경우에는 조정 사유 발생 전일을 기산일로 하여 계산한 기준주가)를 의미한다.

5. 본건 우선주의 전환 전에 주식배당, 무상증자 등으로 인해 회사의 발행주식수가 증가하는 경우, "조정 전 전환가액 × 기발행주식수 / (기발행주식수 + 신발행주식수)"의 산식에 따라 전환가액을 조정한다.

6. 회사의 다른 법인과의 합병, 주식의 포괄적 교환 등을 통한 기업결합 시(제2호에 해당되는 경우를 제외한다) 교환비율 산정을 위한 평가액이 그 당시의 본건 우선주의 전환가액을 하회하는 경우, 본건 우선주의 전환가액을 그 하회하는 평가액으로 조정한다.

7. 회사의 주식을 분할 또는 병합하는 경우 전환비율은 그 분할 또는 병합의 비율에 따라 조정된다. 단주의 평가는 주식의 분할 또는 병합 당시 본건 우선주의 전환가액을 기준으로 한다.

8. 회사가 전환 전에 무상감자를 할 경우에는 전환가액 및 전환비율은 그 감자의 비율에 따라 조정한다. 단, 경영과실 등의 사유로 특정 주주에 대해서만 차등적으로 무상감자를 하는 경우는 전환비율을 조정하지 않기로 한다.

9. 위 각 호의 사안이 복합적으로 발생하는 경우, 발생한 순서에 따라 누적하여 계산된 전환가액 또는 각 호에 의해 산출된 전환가액 중 가장 낮은 금액으로 전환가액을 정하며, 전환비율 또한 이에 따라 조정한다.

10. 본건 투자 이후 후행 투자자의 전환비율 및 전환가액 조정 규정이 본건 종류주식보다 유리한 경우 후행 투자자의 전환비율 및 전환가액 조정 규정에 따라 전환비율 및 전환가액을 조정한다.

11. 조정 후 전환가액이 주식의 액면가 미만으로 되는 경우, 조정 후 전환가액은 액면가격으로 한다.

12. 본 항에 따른 조정 후 전환가액 중 호가단위 미만은 절상한다.

13. 본건 우선주는 주권 교부일로부터 1년간 전량 보호예수한다.

(5) 전환청구 장소: 회사의 명의개서대행기관(한국예탁결제원)

(6) 전환청구 절차 및 방법: 전환하고자 하는 본건 우선주가 고객계좌부에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 전환청구하고, 자기계좌부에 전자등록된 경우에는 한국예탁결제원에 전환청구하면, 한국예탁결제원이 이를 취합하여 청구장소에 전환청구한다.

(7) 전환의 효력 발생시기: 한국예탁결제원이 위 전환청구장소 전환청구서 및 관계서류 일체를 제출한 때에 전환의 효력이 발생한다. 전환에 의하여 발행된 보통주식은 전환청구일에 전환된 것으로 본다.

(8) 전환청구로 발행된 주식의 교부 방법 및 장소: 전환으로 인하여 발행되는 주식은 한국예탁결제원에 전자등록 또는 예탁 발행되므로 그 주권을 교부하지 아니한다. 단, 전환권 행사로 인하여 발행되는 주식은 명의개서대리인과 협의하여 전환청구일로부터 15영업일 이내에 추가상장에 필요한 모든 절차를 완료하여야 한다.

(9) 전환 후 주식의 수: 전환권이 행사된 본건 우선주의 수에 전환비율을 곱하여 계산한 수를 전환된 보통주식의 수로 한다. 1주 미만의 단수주가 발생하는 경우 단수주에 해당하는 주식은 발행하지 아니하며, 회사는 회사의 이사회가 정하는 보통주식의 주당 공정시장가격을 단수주의 수에 곱하여 계산된 금액을 인수인에게 현금으로 지급한다.

(10) 기타 사항: 회사는 회사가 발행할 수권주식의 총수에 본건 우선주의 전환으로 발행 가능한 주식수를 유보하여야 한다.

나. 매도청구권(Call Option)에 관한 사항

1. 발행회사 또는 발행회사가 지정하는 제3자(이하 "매수인")는 본건 우선주 발행일로부터 12개월이 되는 날(2022년 06월 09일)부터 1년이 되는 날(2023년 06월 09일)까지 매 3개월의 9일(이하 '매매일' 또는 '매수대금지급기일', 해당일이 영업일(공휴일이 아닌 날로서 서울에서 은행들이 일상적인 업무를 영위하는 날을 말하며, 다만 일부 은행 또는 은행의 일부 점포만이 영업하는 날은 제외한다. 이하 같다.)이 아닌 경우에는 익영업일로 한다. (2022년 06월 09일, 2022년 09일 09일, 2022년 12월 09일, 2023년 03월 09일, 2023년 06월 09일)마다 인수인이 보유하고 있는 본건 우선주의 일부를 매수인에게 매도하여 줄 것을 청구할 수 있으며, 인수인은 이 청구에 따라 보유하고 있는 본건 우선주를 매수인에게 매도하여야 한다. 단, 발행회사는 각 인수인에 대하여 각 인수인이 본건 우선주 발행당시 본건 우선주 인수금액의 35%를 초과하여 매도청구권을 행사할 수 없다.

2. 매도청구권 행사기간 및 행사방법: 매수인은 각 '매매일'의 30일 전부터 10일 전까지(이하 "매도청구권 행사기간") 인수인에게 매수대상 주식의 수량, 매매대금의 지급기일 및 매매가액을 서면으로 통지하는 방식으로 매도청구권 행사를 하며, 본 매도청구권 행사에 따른 매매계약은 매수인의 매도청구가 인수인에게 도달한 시점에 체결된 것으로 본다. 또한, 매도청구기간의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지로 한다.

3. 매매금액: 매도청구의 대상이 되는 본건 우선주의 매매가액은 매도청구권 대상 우선주의 발행가액 및 이에 대하여 본건 우선주 발행일로부터 매매일 전일까지 연 2.0%의 이율을 적용하여 계산한 금액으로 하며 아래 수식 및 표에 따른다(원 단위 미만은 절사). 다만, 동 기간 내 기지급배당금은 공제하지 아니한다. 단, 매매일이 영업일이 아닌 경우에는 그 다음 영업일에 매도하고 매매일로부터 그 다음 영업일까지의 이자는 계산하지 아니한다.

매매금액 = 매도청구권행사금액 X (1+0.02)(n/12)

(n : 발행일로부터 매매일 전일까지 경과한 개월수)

|

구분 |

매도청구권 행사기간 |

매매일 |

적용이율 |

|

|---|---|---|---|---|

|

FROM |

TO |

|||

|

1차 |

2022-05-10 |

2022-05-30 |

2022-06-09 |

2.0000% |

|

2차 |

2022-08-10 |

2022-08-30 |

2022-09-09 |

2.5062% |

|

3차 |

2022-11-09 |

2022-11-29 |

2022-12-09 |

3.0150% |

|

4차 |

2022-02-08 |

2023-02-28 |

2023-03-09 |

3.5262% |

|

5차 |

2023-05-10 |

2023-05-30 |

2023-06-09 |

4.0400% |

4. 본건 우선주 양도 시 매도청구권 행사 보장 및 면책 : 본건 우선주의 인수인이 본건 우선주를 양도하는 경우에는 본건 우선주의 양수인에 대하여 본 협약에 의한 "매도청구권"의 행사 및 "의무보유"가 보장되는 방법으로 하여야 하며, 양도 후 5영업일 이내에 발행회사에게 양도에 관한 사항에 대하여 통지하여야 한다. 인수인이 이러한 방법으로 제3자에게 본건 우선주를 양도한 경우, 양도한 범위에서 본 협약 상 인수인의 의무(의무보유를 포함하며 이에 한정하지 아니함)는 소멸한 것으로 본다.

5. 본건 우선주의 발행일로부터 매매일 종료(2024년 06월 09일)의 행사기간 종료일(2023년 05월 30일)까지는 각 인수인은 발행회사의 매도청구권 행사를 보장하기 위하여 보유 금액 기준으로 본건 우선주 발행당시 본건 우선주 인수금액 합계의 35%는 본건 우선주의 형태로 보유하여야 하며, 발행회사는 각 인수인 보유 발행 당시 본건 우선주 인수금액 합계의 35% 이내에서 매도청구가 가능하다.

6. 매수인은 매매대금 지급기일에 인수인에게 인수인이 지정하는 방식으로 제3항에 따라 산정한 매매대금을 지급하고, 인수인은 위 금액을 지급받음과 동시에 매수인에게 매수대상 주식을 인도한다(주식의 인도는 주식·사채 등 전자등록에 관한 법률 제30조, 동법 시행령 제25조에 따라 계좌간 대체의 전자등록을 신청하는 것을 의미한다.) 단, 매매대금 지급일이 은행 영업일이 아닌 경우에는 그 다음 영업일에 지급하되, 매매대금 지급일로부터 그 다음 영업일까지의 이자를 계산하지 아니한다. 매수인이 본 매도청구권의 행사에 따른 매매대금 지급기일에 매매대금을 지급하지 아니한 때에는 각 매매계약에 따라 동 매매대금에 대하여 그 지급기일부터 실제 지급하는 날까지 연복리 15%의 이율을 적용하여 1년을 365일로 하여 일할 계산한 금액을 연체이자로 지급하여야 한다.

5. 정관에 관한 사항

당사 정관의 최근 개정일은 2021년 03월 26일 이며, 보고서 제출일 현재 정관 개정을 계획하고 있지 않습니다. 당사의 정관변경 이력은 아래와 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019.03.26 | 제8기 정기주주총회 |

- 조항명 변경 - 전자등록 내용 추가 - 폐쇄기간 1개월에서 5일로 단축 |

- 표준정관 일치 - 전자증권법 선 반영 - 주주명부 폐쇄기간 축소 |

| 2019.08.20 | 제9기 임시주주총회 |

- 증권인수업무등에관한규정 제10조의2에 따른 신주발행이 가능하도록 정비 |

- 신주인수권 관련 조문 정비 |

| 2021.03.26 | 제10기 정기주주총회 |

- 사채발행한도 증액 - 정기주주총회 개최시기 유연성 확보 - 감사 선임/해임 요건 완화 적용 |

- 사채발행한도 증액 - 상법 개정사항 반영 - 표준정관 일치 |

II. 사업의 내용

1. 사업의 개요

당사는 액체생검 기술을 기반으로 다양한 질병, 특히 암에 대한 분자진단 검사제품 및 서비스를 개발하고 있습니다. 분자진단은 인체나 바이러스 등의 유전자 정보를 담고 있는 병원체 또는 세포의 유전물질(DNA, RNA 등)를 분석하는 방법으로 타 체외진단 분야에 비해 진단의 정확도가 높아 빠른 성장세를 보이고 있습니다.

암 진단 시장은 크게 암 확진 환자들을 대상으로 최적의 치료방법 결정(Treatment Decision)을 위한 선별검사와 미확진 일반인을 대상으로 암 발생 유무를 판정하기 위한 검사로 나눌 수 있습니다. 당사는 이 중 확진 환자들을 대상으로 최적의 치료방법 결정을 위한 분자진단 검사 시장(예후진단, 동반진단)을 타겟으로 하고 있으며, 최근에는 암 발병을 더욱 초기에 발견하기 위한 조기진단 관련 연구도 활발하게 진행하고있습니다.

유방암 예후진단 검사인 진스웰 비씨티(GenesWell BCT)는 2020년 10월 한국보건의료연구원(NECA)으로부터 혁신의료기술로 인정받았습니다. 진스웰 비씨티(GenesWell BCT)는 아시아 환자를 대상으로 임상적 유효성을 입증하고 정식 판매 허가를 취득한 아시아 유일 유방암 예후진단 검사입니다. 현재 본격적인 시장 도입이 시작되어 다수의 국내 종합병원에서 검사가 가능하며, 사용목적 확장 및 시장 확보를 위해 다양한 임상 연구를 계획 또는 진행하고 있습니다.

당사는 민감도가 높아 액체생검 분야에서 특히 강점을 갖는 차세대 진단플랫폼 디디피씨알(ddPCR) 기술을 선점한 기업입니다. 폐암 동반진단 검사인 진스웰 디디이지에프알 돌연변이 검사(GenesWell ddEGFR Mutation Test)는 2021년부터 국민건강보험이 적용되어 국내 종합병원 내 사용량이 점차 늘어가고 있습니다. 또한 100종 이상의 돌연변이를 검출할 수 있는 드롭플렉스 이지에프알 돌연변이 검사 v2 (Droplex EGFR Mutation Test v2)는 액체생검이 가능한 제품으로 임상시험 후 국내 식약처 허가 신청을 완료하였습니다. EGFR v2 검사 외에도 ddPCR 기반의 Droplex KRAS, BRAF, POLE 제품이 국내 식약처 허가 심사 중이며, Droplex PIK3CA, cMET, ESR1, KRAS G12C, NRAS, ALK 등의 제품도 개발이 완료되었거나 진행하고 있습니다.

메틸화 DNA 바이오마커 검출 기술을 기반으로 한 간암, 대장암 조기진단 액체생검 제품(HEPA eDX, COLO eDX)도 개발을 마치고 국내 대형병원과의 임상을 추진 중입니다. 미량의 혈액만으로 암 발생을 초기 단계부터 발견할 수 있는 제품으로 임상이 완료되면 국내 식약처를 비롯한 글로벌 허가를 위한 절차에 돌입할 계획입니다.

코로나19와 같은 전염력 높은 질병의 등장으로 빠른 진단의 중요성이 높아지고 있습니다. 당사는 신속한 현장형 코로나19 유전자 검사를 위해 실시간 등온증폭(real-time LAMP) 방식에 적합한 신속진단 제품(GenePro LAMP SARS-CoV-2 Test)을 개발하였습니다. 해당 제품은 GenePro LAMP cycler, GenePro VTM과 함께 코로나19 검체 채취부터 진단검사까지 모두 가능한 토탈 솔루션 패키지로 제공됩니다.

당사는 다양한 분야의 관계사와의 협력을 통해 진단제품 포트폴리오 강화에도 힘쓰고 있습니다. 액체 생검에서 가장 상업화가 많이 진행된 cfDNA 분야뿐만 아니라 또 다른 유망 분야인 CTC 기술도 큰 관심을 가지고 연구하고 있습니다. 이를 위해 2020년 말 CTC 분리/분석 장비를 개발하는 ㈜지노바이오의 최대주주 지분을 확보하고 양산용 제품개발에 매진하고 있습니다. 더불어 2020년 8월에는 광학 및 메카트로닉스 핵심기술을 보유한 ㈜나노바이오라이프를 인수하였습니다. ㈜나노바이오라이프가 개발한 검출감도, 정확도가 높은 진단기기와 진단시약 사업 간의 시너지 효과를 창출할 것입니다. 그 밖에도 NGS 전문기업인 ㈜엔젠바이오를 포함하여 핵산추출장비, 암 이외에도 치매나 뇌질환 진단, 감염성 질환 진단 등 젠큐릭스 핵심 기술들을 활용할 수 있는 여러 분야에서 우수한 업체들과 협력을 더욱 강화할 계획입니다.

당사의 주요 매출은 제품매출과 용역매출입니다. 2022년 반기 매출액은 14억으로 전년 대비 87.3% 증가하였습니다. 그 밖에 사업에 대한 자세한 사항은 'II. 사업의 내용_ 7. 기타 참고사항' 항목을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

| (단위 : 천원) |

|

구분 |

2022년 반기 매출액(비율) |

2021년 매출액(비율) |

2020년 |

|

|---|---|---|---|---|

|

제품매출 |

재화의 이전 | 762,119 (54,37%) |

608,858 (19.98%) |

1,089,797 (69.33%) |

|

상품매출 |

528,627 (37.71%) |

1,203,757 (39.51%) |

62,855 (4.00%) |

|

|

기타 |

용역의 제공 | 111,092 (7.92%) |

1,234,330 (40.51%) |

419,340 (26.67%) |

|

합계 |

1,401,837 (100%) |

3,046,945 (100%) |

1,571,992 (100%) |

|

가. 유방암 예후진단

1) 진스웰 비씨티(GenesWell BCT)

조기 유방암 환자 중 호르몬 수용체 양성(ER/PR+), 인간표피증식인자 수용체 음성(HER2-), 액와림프절 전이 3개 이하(pN0/1) 환자를 대상으로 수술 후 10년 내 타 장기 전이 및 재발 가능성과 항암화학치료의 효과를 예측하는 유방암 예후예측검사입니다.

나. 동반진단

1) 진스웰 디디이지에프알 돌연변이 검사(GenesWell ddEGFR Mutaiton Test)

비소세포폐암(NSCLC, Non-Small Cell Lung Cancer) 환자를 대상으로 46개 EGFR(Epidermal Growth Factor Receptor) 돌연변이 존재 유무를 알려주는 검사입니다. 검사 결과를 통해 비소세포폐암 표적치료제인 Tarceva®(Erlotinib), Tagrisso™(Osimertinib) 투여 환자 선별을 도울 수 있습니다.

2) 드롭플렉스 씨멧 돌연변이 검사(Droplex c-Met Exon14 Skipping Test)

비소세포폐암(NSCLC, Non-Small Cell Lung Cancer) 환자를 대상으로 환자의 FFPE 및 전혈에서 추출한 RNA를 이용하여 cMET Exon14 Skipping 돌연변이 존재 유무를 알려주는 검사입니다. 검사 결과를 통해 표적치료제인 ABN401 투여 환자 선별을 도울 수 있습니다.

다. 코로나19 진단

1) 진프로 코로나19 검사(GenePro COVID-19 Detection Test, GenePro SARS-CoV-2 Test, NanoCare COVID-19 Antigen (Ag) Kit)

SARS-CoV-2의 감염 여부 판단이 필요한 사람을 대상으로 비인두/구인두도말물(Nasopharyngeal/Oropharyngeal swab) 또는 객담(Sputume)검체를 활용하여 유전자 검출을 통해 COVID-19 확진자를 구분하는 검사입니다. Real-time RT-PCR 방식을 활용하는 PCR 검사와 항체(Antigen)를 활용한 신속진단 검사가 있습니다.

2) 진프로 램프 코로나19 검사(GenePro LAMP SARS-CoV-2 Test)

호흡기 감염병 의심 환자를 대상으로 구강인두 및 인두를 포함한 상부 호흡기 표본에서 SARS-CoV-2 유전자를 실시간 역전사 고리매개 등온증폭법(Real-time RT-LAMP)으로 정성적으로 검출하는 신속진단 검사입니다.

라. 순환암세포 분리 장비

1) 지노씨티씨(GenoCTC ver3)

순환암세포(Circulation Tumor Cells, CTCs)는 암 전이 시 혈액에서 발견되는 암세포이며, 혈구 세포 10억 개 당 1개 수준으로 매우 극미량이 존재합니다. GenoCTC ver.3는 Magnetoeletrophoresis 기술을 통해 수많은 혈구세포들 중 항체-Beads가 결합된 순환암세포를 빠르고 정확하게 분리할 수 있습니다.

3. 원재료 및 생산설비

가. 원재료

1) 매입 현황

| (단위 : 천원) |

| 매입유형 | 구 분 | 2022년도 반기 (제12기) |

2021년도 (제11기) |

2020년도 (제10기) |

| 원 재 료 | 국 내 | 347,065 | 470,950 | 6,982,111 |

| 수 입 | - | 108,040 | - | |

| 소 계 | 347,065 | 578,990 | 6,982,111 | |

| 상 품 | 국 내 | 516,138 | 1,049,382 | 206,589 |

| 수 입 | - | - | - | |

| 소 계 | 516,138 | 1,049,382 | 206,589 | |

| 합 계 | 국 내 | 863,203 | 1,520,332 | 7,188,700 |

| 수 입 | - | 108,040 | - | |

| 합 계 | 863,203 | 1,628,372 | 7,188,700 |

2) 원재료 가격변동추이

| (단위 : 원) |

|

품 목 |

2022년도 반기 (제12기) |

2021년도 (제11기) |

2020년도 (제10기) |

|

|---|---|---|---|---|

|

QuantiFast Multiplex RT-PCR+R kit Product |

국 내 |

3,856,880 | 3,670,000 | 3,557,900 |

|

수 입 |

- | - | - | |

| Universal ProbeLibrary Probe |

국 내 |

- | - | 362,000 |

|

수 입 |

125,253 | 125,253 | - | |

| ddPCR™ Supermix for Probe | 국 내 | 5,520,000 | 5,520,000 | 5,520,000 |

| 수 입 | - | - | - | |

| ddPCR multiplex supermix | 국 내 | 2,981,300 | 3,151,200 | 3,151,200 |

| 수 입 | - | - | - | |

| Droplet Generator Oil |

국 내 |

293,000 | 293,000 | 345,600 |

|

수 입 |

- | - | - | |

| SuperScropt III One-Step RT-PCR System with Platinum Taq DNA Polymerase |

국 내 |

443,000 | 443,000 | 443,000 |

|

수 입 |

- | - | - | |

| TaqPath 1-Step Multiplex Master Mix (NoROX) |

국 내 |

2,380,960 | 1,980,000 | 1,980,000 |

|

수 입 |

- | - | - | |

3) 주요 매입처에 관한 사항

주요 원재료는 Oligonucleotide 및 효소이며 국내외 거래처로부터 매입하고 있습니다. 당사는 충분한 재고를 마련하여 원재료 수급 안정성을 확보하고 있습니다.

나. 생산설비

1) 생산능력 및 생산실적

|

품목명 |

2022년도 반기 (제12기) |

2021년도 (제11기) |

2020년도 (제10기) |

|---|---|---|---|

|

GenesWell BCT |

768(kit) | 768(kit) | 768(kit) |

|

GenesWell ddEGFR Mutation Test |

7,200(kit) | 7,200(kit) | 7,200(kit) |

| GenePro COVID-19 Detection Test Kit & GenePro SARS-CoV-2 Test Kit | 240,000(kit) | 240,000(kit) | 240,000(kit) |

주) 당사 제품 생산실적은 제품의 판매단가 노출 우려로 공개하지 않습니다.

2) 산출근거

| 품목명 | 월생산량 | 월수 | 연간생산량 | 비고 |

|---|---|---|---|---|

| GenesWell BCT | 64(kit) | 12 | 768(kit) | - |

| GenesWell ddEGFR Mutation Test |

600(kit) | 12 | 7,200(kit) | - |

| GenePro COVID-19 Detection Test Kit & GenePro SARS-CoV-2 Test Kit |

20,000(kit) | 12 | 240,000(kit) | - |

3) 생산설비에 관한 사항

| (단위: 천원) |

|

공장별 |

자산별 |

소재지 |

기초 가액 |

당기증감 |

당기 상각 |

손상(*) |

기말 가액 |

비고 |

|

|---|---|---|---|---|---|---|---|---|---|

|

증가 |

감소 |

||||||||

|

공장 |

토지 |

한화비즈메트로 |

- | - | - | - | - | - | - |

|

건물 |

- | - | - | - | - | - | - | ||

|

구축물 |

- | - | - | - | - | - | - | ||

|

기계장치 |

660,331 | 142,499 | - | 47,526 | - | 755,304 | - | ||

|

시설장치 |

126,989 | - | - | 7,695 | - | 119,294 | - | ||

주) 당사는 공정가치로 평가되는 자산 이 외에 유형자산 등이 당해 자산의 회수가능가액이 장부금액에 중요하게 미달하는 경우 그 미달액을 자산손상차손으로 인식하고 있습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위: 백만원) |

|

매출유형 |

2022년도 반기 (제12기) |

2021년도 (제11기) |

2020년도 (제10기) |

|

|---|---|---|---|---|

|

상품 |

국내 | 352 | 218 | 57 |

| 수출 | 177 | 986 | 5 | |

| 소계 | 529 | 1,204 | 62 | |

|

제품 |

국내 | 712 | 311 | 249 |

| 수출 | 50 | 298 | 841 | |

| 소계 | 762 | 609 | 1,090 | |

|

기타 |

국내 | 111 | 1,234 | 7 |

| 수출 | - | - | - | |

| 소계 | 111 | 1,234 | 7 | |

|

합계 |

1,402 | 3,047 | 1,572 | |

나. 판매에 관한 사항

1) 판매조직

당사의 주요 판매제품은 체외진단용 의료기기인 유방암 예후진단 키트와 폐암 동반진단 키트입니다(조기진단 제품은 개발 중). 당사의 영업활동은 1차적으로 유방암이나 폐암 수술이 이루어지는 대형종합병원의 종양내과, 병리과, 진검과 의료진들을 타겟으로 하고 있습니다. 당사는 각 지역별 전문 영업조직을 구축하고 주요 병원들과 다양한 임상연구, 제품설명회, 학술대회 등을 통해 꾸준히 네트워크를 구축해 오고 있습니다.

국내 약 70개 종합병원들을 대상으로 판매활동을 진행하고 있으며, 영업담당자(MR)들은 지역별 종합병원들을 담당하며 주기적으로 고객관리 및 제품홍보활동을 해 오고 있습니다. 제품에 대한 깊은 전문성과 담당자별 소수 병원 밀착관리를 통해 제품 출시 초기임에도 불구하고 고객들과 우호적인 관계를 만들어 나가고 있습니다.

2) 판매경로

당사의 유방암 예후진단키트 진스웰 비씨티(GenesWell BCT)는 당사 분자진단센터에서 분석서비스를 제공하는 사업모델입니다. 전국 종합병원의 유방암 진료과인 유방외과를 통해 환자들에게 검사서비스를 판매합니다. 유방암 수술을 받은 환자는 의사/병원을 통해 본 검사를 의뢰하고, 각 병원의 담당 영업직원이 해당 병원에서 직접 검체를 수거합니다. 당사는 검사 의뢰부터 검체의 수거와 배송, 결과 통보까지 효율적인 시스템을 구축하여 해외로 검체를 보내야하는 외산 검사서비스와 달리 최단시간에 정확한 서비스를 제공합니다.

유방암 예후진단과는 달리 폐암 동반진단키트 진스웰 디디이지에프알 돌연변이 검사(GenesWell ddEGFR Mutation Test) 는 전국의 각 종합병원에 키트를 직접 납품하는판매모델입니다. 당사는 검사 장비를 갖춘 종합병원 병리과에 키트를 공급하고, 각 병리과에서 직접 검사를 수행합니다. 병원에서 직접 검사를 할 수 없는 중소형 병원들의 경우 외주수탁기관(GMC의원)을 통해 검사가 이루어집니다. 이 경우 당사는 GMC의원에 키트를 판매하며, GMC의원은 병원의 의뢰를 받아 검사를 수행하고 그 결과를 병원에 통보하게 됩니다.

대장암/간암 조기진단키트 콜로이디엑스/헤파이디엑스(COLO eDX/ HEPA eDX)는 기 구축된 당사 영업망을 활용하여 전국의 종합병원 또는 건강검진병원에 키트를 직접 납품하는 모델을 기본으로 세부 판매전략을 수립하고 있습니다. 원내 검사를 원치 않는 경우 당사 분자진단센터에서 검사를 수행하는 모델도 가능합니다.

3) 판매계획

가) 유방암 예후진단검사

유방암 예후진단키트의 최종 소비자는 유방암 환자이지만, 판매경로 측면에서 가장 중요한 이해관계자는 유방암 관련 진료과인 유방외과, 혈액종양내과 등의 담당 진료의입니다. 당사는 전문 인력으로 구성된 영업전담부서를 구축하고 국내 병원들을 대상으로 제품 홍보활동 및 관련 임상들을 꾸준히 진행해온 결과 탄탄한 국내 병원 네트워크를 구축하는데 성공하였습니다.

2016년부터 전국 약 70여개 종합/상급병원의 유방암 관련 진료과 의료진을 대상으로 홍보 활동을 진행해 왔습니다. 전국의 주요 유방암 관련 의료진이 대부분 소속되어 있는 한국유방암학회를 중심으로 지역별 유방암학회들을 꾸준히 후원하며 밀착 고객관리를 해 왔으며, 병원/지역단위 제품설명회, KOL(Key Opinion Leader) 인지도/선호도 개선을 위한 학회 참가 등 다각적인 홍보활동을 기획, 운영하고 있습니다. 지역별 전문 영업인력들은 전문의별 1:1 밀착 영업활동을 실시하며 꾸준히 Awareness와 Interest를 개선해 왔으며, 판매 이전에도 40여개 병원들을 대상으로 연구용으로 400건 이상의 검사결과를 제공하여 우호적인 관계를 구축하는데 성공했습니다.

유방외과, 혈액종양내과 뿐만 아니라 병리과 등 유방암 관련 처방에 관여하는 타 관련 진료과 Key Doctor들을 포함한 다학제 진료센터 의료진을 타겟으로 한 영업/마케팅 활동도 병행하며 환자와 접하는 모든 의료진이 당사 검사를 추천하도록 유도하고 있습니다. 이를 위해 다학제 진료센터 내 제품설명회, 대한종양내과학회 행사 부스 전시 등도 추진하고 있습니다.

여타 종양관련 검사들과는 달리 유방암 예후진단검사의 경우 환자의 선호/선택도 최종 검사서비스 구매결정에 영향을 미치는 요소로 작용합니다. 당사는 홍보마케팅 전담인력을 활용해 전문의뿐만 아니라 유방암 환자 대상 인지도/선호도를 높이기 위한 마케팅 캠페인들을 진행해오고 있습니다. 환자들 눈높이에서 쉽게 제품의 효용과 경쟁제품 대비 장점들을 이해할 수 있도록 전문 홈페이지를 개설하여 운영하고 있으며, 환자들 입장에서 필요한 정보들이 정리된 홍보물들도 지속적으로 개발하여 배포하고 있습니다. 국내 최대 온라인 유방암 커뮤니티인 네이버 유방암 이야기 카페를 통해서 홍보이벤트 등을 주기적으로 운영하여 환자 커뮤니티 내에서도 인지도/선호도를 개선해 나가고 있습니다. 인허가/소요자원문제로 환자 대상 홍보활동이 현실적으로 불가능한 해외 경쟁제품들과는 달리 환자 대상 홍보가 가능한 점은 당사의 차별적인 강점입니다.

나) 폐암/대장암 동반진단 검사

폐암/대장암 동반진단검사 판매에서 가장 핵심적인 이해관계자는 폐암 환자들의 진료를 담당하는 병원의 의료진입니다. 당사는 2017년 폐암 동반진단 제품의 식약처 허가가 완료된 이후부터 본격적으로 국내 병원들을 대상으로 제품 홍보활동 및 관련 임상들을 진행해 왔습니다. 기존 허가제품인 로슈(Roche)社의 코바스(Cobas) 검사와의 비교임상을 통해 높은 일치도를 입증하였고, 이를 바탕으로 국내 주요 병원들에 기술/제품 홍보를 진행하여 이미 높은 인지도를 확보하는데 성공하였습니다.

당사의 폐암 동반진단 검사를 병원에서 수행하기 위해서는 미국 바이오래드(Bio-rad)社의 디디피씨알(ddPCR) 장비를 병원에 설치하는 것이 중요합니다. 공격적인 플랫폼 선점을 위해 바이오래드社와의 전략적 협력을 통해 대폭 할인된 가격으로 디디피씨알(ddPCR) 검사장비 구입계약을 체결하고 2019년부터 대형병원에 설치하여 검사 키트 판매를 시작하였습니다. 또한 GMC의원과 Kit 공급계약을 체결하고, 병원 내 ddPCR 장비 설치가 어려운 병원들을 대상으로는 GMC의원에서 외주수탁을 통해 검사하는 형태로 판매하고 있습니다. 2021년 건강보험급여가 적용되어 점차 판매량이 늘어나고 있습니다.

주요 대형병원들에서 경쟁제품 대비 월등한 민감도를 자랑하는 당사 검사가 도입되면 다른 병원들도 자연스럽게 Digital PCR 검사로의 전환 추세에 동참할 것으로 예상됩니다. 앞서 설명한 바와 같이 장비 투자에 부담을 느낄 중소형 병원들의 경우 GMC의원을 통하거나 당사에서 직접 수탁을 받아 검사를 제공하고 있습니다.

유방암 예후진단검사와 마찬가지로 병원/지역 단위 제품설명회 및 학회 참여, KOL(Key Opinion Leader) 타겟 마케팅 활동을 지속해 온 결과 국내 주요 병원에서는 이미 본 검사 및 검사의 특장점에 대해 충분히 인지하고 있는 상태입니다.

다) 대장암/간암 조기진단 검사

기존의 조기진단 검사방법(분변 잠혈 검사, AFP 단백질 검사)은 낮은 정확도(70%)로 수검율이 낮은 상황이며 Exact Sciences사의 제품은 높은 가격에도 불구하고 정확도가 높기 때문에 유전자 검사를 통한 대장암 조기진단 시장의 90%를 장악하고 있어 조기진단의 정확도에 대한 니즈가 여실히 드러나고 있습니다.

대장암/간암 조기진단 시장은 높은 정확도의 검사법에 대한 니즈가 확인된 바 당사 제품의 성능적 우수성(정확도90%)을 바탕으로 홍보 및 교육을 진행할 예정입니다. 또한 자체 기술로 개발된 바이오마커의 원천성과 기 구축된 시설을 이용해 생산/서비스까지 가능하여 낮은 원가를 활용한 경쟁력 있는 가격으로 시장을 침투할 계획입니다.

라) 해외시장

당사는 주요 권역별 또는 국가별로 파트너십 계약을 통해 주요 시장들에서 검사서비스 제공 또는 검사키트 판매를 추진하고 있습니다. 파트너십 모델은 직접 진출 모델에 비해 현지 파트너사의 기존 사업역량과 네트워크를 활용할 수 있기 때문에 훨씬 더 빠르게 해외진출이 가능합니다. 또한, 초기 투자비용을 최소화하고 이에 따라 투자실패의 리스크도 크게 줄일 수 있습니다.

보다 세부적으로는 다음 두 가지 진출형태 중 하나를 선택하여 국가별 사업 환경에 가장 알맞은 사업전략을 추진할 계획입니다(앞서 기술한 바와 같이 이러한 사업모델의 유연성은 당사의 중요한 비교우위 요소 중 하나입니다).

(1) 해외 거점 분자진단센터 설립 (Central Lab 모델)

중국, 북미, 유럽 등 수요가 충분하고 전략적으로 중요한 지역의 경우 현지 파트너와 협력을 통해 한국의 젠큐릭스 분자진단센터와 유사한 검사시설을 갖추고 환자의 종양샘플을 현지에서 받아서 분석하고 그 결과를 병원/환자에게 제공하는 사업모델입니다. 당사는 검사키트 공급, 현지 운영인력 교육, 공동 마케팅 지원 등을 담당하고, 현지 파트너는 분자진단센터 운영, 영업/마케팅 등의 역할을 수행하게 됩니다.

(2) 해외 판매 대리점 계약

현지 분자진단센터 설립 후보지역 이외 국가의 경우는 국가별 영업력을 갖춘 업체들과의 판매 대리점 계약을 통해 단기간 내에 시장진출을 추진하고 있습니다. 한국을 제외한 대부분의 주요 국가들에서는 장기간이 소요되는 현지 임상이나 해당국 식약처(예: 미국 FDA)의 별도 허가 없이도 국가의 허가를 받은 병원/검사기관에서 비교적 간단한 수출입허가만 있으면 즉시 당사의 검사서비스를 판매할 수 있습니다. 현지 파트너사 입장에서 보면 부담스러울 수 있는 분석장비 선투자나 재고부담 없이 고가/고마진의 검사를 판매할 수 있어서 매력적인 협력 모델로, 현지에서 이미 영업/마케팅 역량을 보유한 회사들과 계약을 체결하는 것이 타 제품이나 업종에 비해 비교적 용이합니다.

다. 수주상황

보고서 작성기준일 현재 해당사항이 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

시장위험 및 위험관리에 대한 자세한 내용은 「연결재무제표 주석4」 의 내용을 참고해 주시기 바랍니다.

나. 파생상품 거래 현황

파생상품 거래 현황에 대한 자세한 내용은 「연결재무제표 주석16」 의 내용을 참고해 주시기 바랍니다.

6. 주요계약 및 연구개발활동

가. 주요계약

1) 기술제휴계약

가) 라이센스인 계약

|

기술명 |

계약 상대방 |

대상 지역 |

계약 체결일 |

계약 종료일 |

총계약 금액 |

지급 금액 |

진행단계 |

|---|---|---|---|---|---|---|---|

|

초기유방암 예후예측 기술이전 |

레퍼런스 바이오랩 (현.에이비온) |

전세계 |

2011. 09.23 |

계약일로부터 15년 |

2억원 |

2억원 |

- 한국 판매 중 |

|

항암제 동반진단 기술이전 |

서울대학교 산학협력단 |

전세계 |

2015. 03.11 |

계약특허의 존속기간이 만료되는 날 |

3억원 |

1억원 |

- 폐암 상용화 완료 - 대장암 임상 준비 중 |

(1) 조기유방암 예후예측 기술이전

|

계약상대방 |

레퍼런스바이오랩(현.에이비온)(한국) |

|

계약내용 |

초기유방암 예후예측 기술을 이전하여 이를 이용한 진단 키트의 생산, 판매 및 진단서비스 등을 상업화 함 |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일:2011.09.23 계약종료일:계약일로부터 15년 |

|

총계약금액 |

이억원, 로열티 별도 |

|

지급금액 |

계약금: 0.7억, 2011년 09월 지급 / 1.5억, 2012년 01월 지급 |

|

계약조건 |

계약금: 이억원(VAT 별도) - 지급조건 1) 0.7억: 계약 체결일로부터 3일 이내 2) 1.3억: 계약일로부터 1년 이내 로열티: 영업이익의 3%/년(지급조건: 매출 발생 시) |

|

회계처리방법 |

2012년 지적재산권으로 처리 |

|

대상기술 |

초기유방암 예후예측 기술 |

|

개발진행경과 |

2016년 08월 국내임상 완료. 2016년 11월 식약처 허가. 2020년 10월 혁신의료기술 인정 |

|

기타사항 |

- |

(2) 항암제 동반진단 기술이전

|

계약상대방 |

서울대학교 산학협력단 |

|

계약내용 |

항암제 동반진단 관련 제반 사업을 진행할 수 있도록 기술적인 지원 및 이에 따른 기술이전 |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일:2011.09.23 계약종료일:계약특허의 존속기간이 만료되는 날 |

|

총계약금액 |

삼억원, 로열티 별도 |

|

지급금액 |

계약금: 0.55억, 2015년 04월 지급 / 0.55억 2015년 09월 지급 |

|

계약조건 |

계약금: 삼억원(VAT 별도) - 지급조건 1) 0.5억: 계약 체결일로부터 1개월 이내 2) 0.5억: 계약 체결일로부터 6개월 이내 3) 2.0억: 계약제품에 대한 국내 제조판매허가를 받은날로부터 6개월 로열티: 순매출액의 2%/년(지급조건: 매출 발생 시) |

|

회계처리방법 |

2020년 지적재산권에서 무형자산손상차손으로 처리 |

|

대상기술 |

항암제 동반진단 기술 |

|

개발진행경과 |

1) 폐암 동반진단키트: 2018년 07월 국내임상 완료. 2017년 09월 식약처 허가. 2018년 07월 신의료기술 인정 2) 대장암 동반진단키트: 임상시험 진입 전 |

|

기타사항 |

- |

나) 라이센스아웃 계약

보고서 작성기준일 현재 해당사항이 없습니다.

2) 판매계약

|

계약일자 |

계약 상대방 |

제 목 |

목적 및 내용 |

계약금액 |

|---|---|---|---|---|

|

2019. 01.22 |

㈜지노바이오 |

아시아 독점공급 계약 |

지노바이오가 독자 개발한 혈중암세포 추출기기 'GenoCTC' 및 관련 소모품의 공급 관련 계약 |

- 판권료: 총 5억 |

|

2020. |

휴온스 |

코로나 |

젠큐릭스의 코로나 진단검사키트에 대한 공급 계약 |

- |

3) 기타계약

|

계약일자 |

계약 상대방 |

제 목 |

목적 및 내용 |

계약금액 |

|---|---|---|---|---|

|

2018. 10.30 |

한국투자파트너스, UTC인베스트먼트, 케이티, 엔젠바이오 대표이사 |

투자 협약서 |

당사를 포함한 주주들과 엔젠바이오와의 권리와 의무에 관한 사항 |

- |

|

2020. 03.01 |

Bio-Rad Laboratories, Inc. |

License &Supply Agreement |

바이오라드의 ddPCR 플랫폼을 이용한 젠큐릭스 개발 진단키트와 관련한 원재료 공급, 글로벌 영업/마케팅에서의 권리와 의무에 관한 사항 |

- Business Fee: - 로열티: |

나. 연구개발활동

1) 연구개발활동의 개요

당사는 암 치료 전 주기에 걸친 진단 솔루션 제공을 목표로 예후진단, 동반진단부터 조기진단과 모니터링 검사, 바이러스 진단검사로까지 그 영역을 확대하여 연구개발활동을 수행하고 있습니다.

2) 연구개발 담당조직

가) 연구개발 조직 개요

당사의 연구개발 조직은 독보적인 분자진단 기술을 바탕으로 다양한 암종 및 감염성 질환에 대한 진단 솔루션 제공을 위해 연구개발에 매진하고 있습니다.

![이미지: [연구개발 조직도]](%EC%97%B0%EA%B5%AC%EA%B0%9C%EB%B0%9C%20%EC%A1%B0%EC%A7%81%EB%8F%84_2022.06.30.png.jpg) |

|

[연구개발 조직도] |

나) 연구개발 인력 현황

공시서류 작성기준일 현재 당사는 박사급 8명, 석사급 13명 등 총 22명의 연구인력을 보유하고 있습니다.

(단위: 명)

| 구분 | 박사 | 석사 | 기타 | 계 |

| 인원수 | 8 | 13 | 1 | 22 |

[연구개발 조직 구성]

당사는 30년 이상 분자진단 분야 경력을 가진 연구개발 총괄 CTO를 포함하여 분자진단 제품 개발에 필요한 생물학적, 화학적 지식을 가진 생물학 전공자 위주의 연구인력 구성을 갖추고 있습니다. 또한 체외진단 의료기기 연구기획, 개발, 생산, 검증, 임상 및 허가까지 각 분야별 업무에 대한 지식과 경험을 보유한 인력을 보유하고 있습니다.

다) 핵심 연구인력

당사의 핵심 연구인력은 문영호 연구개발본부장, 강미란 연구소장, 김지태 연구기획실장 입니다.

| 직위 | 성명 | 담당업무 | 주요 경력 | 주요 연구실적 |

|---|---|---|---|---|

|

연구개발 본부장 |

문영호 | 기술총괄 |

서울대학교 분자생물학 박사('89~'95) 진로종합연구소 선임연구원('91~'96) 성애생명과학연구소 부소장('96~'01) 제노텍 연구소장('01~'06) 지노믹트리 연구소장('06~'12) 씨비에스바이오사이언스('12~'15) 젠큐릭스 연구개발본부장('15~현재) |

[논문] A new molecular prognostic score for predicting the risk of distant metastasis in patients with HR+/HER2 early breast cancer ('17년, Scientific reports)

An analytical validation of the geneswell tm bct multigene prognostic test in patients with early breast cancer ('17년, Korean Jounal of Clinical Laboratory Sciences)

Droplet digital PCR-based EGFR mutation detection with an internal quality control index to determine the quality of DNA. ('18년, Scientific reports)

Comparison of geneswell BCT score with oncotype DX recurrence score for risk classification in asian women with hormone receptor-positive, HER2-negative early breast cancer ('19년, Frontiers in oncology)

Validation of the GenesWell BCT Score in Young Asian Women With HR+/HER2-Early Breast Cancer ('21년, Frontiers in oncology) |

| 연구소장 (상무) |

강미란 | 연구소장 |

연세대학교 생물학 박사('97~'01) 엠엔디 연구소장('08~'10) 영동제약 연구소장('10~'20) 젠큐릭스 연구소장('20~현재) |

[논문] Frequency and Type of Disputed rpoB Mutations in Mycobacterium tuberculosis Isolates from South Korea('17년, Tuberc Respir Dis) Comparison of One-Tube Nested-PCR and PCR-Reverse Blot Hybridization Assays for Discrimination of Mycobacterium tuberculosis and Nontuberculous Mycobacterial Infection in FFPE tissues('19년, Biomedical Science Letters) [특허] 신부전증 진단용 키트 및 그 방법('16년, 10-2013-0141241) |

|

연구기획실장 |

김지태 | 연구개발 |

University of California, Irvine 기계공학 박사 LG전자 소재부품연구소('09~'12) 한양대학교 나노과학기술연구소 연구교수 녹십자MS 연구소장('18~'20) 젠큐릭스 연구기획실장('20~현재) |

[연구개발과제] 바이오의료 기술 개발 사업 (과학기술정보통신부) ('18.06~ '20.08, 연구책임자) 포스트게놈 다부처유전체 사업 (산업통산자원부) ('18.06~'19.06, 연구책임자) |

다. 연구개발비용

1) 연구개발비용(연결)

| (단위 : 원) |

|

구 분 |

2022년도 반기 |

2021년도 |

2020년도 |

비고 |

|

|

자산처리 |

원재료비 |

- |

- |

- |

- |

|

인건비 |

- |

- |

- |

- |

|

|

감가상각비 |

- |

- |

- |

- |

|

|

위탁용역비 |

- |

- |

- |

- |

|

|

기타 경비 |

- |

- |

- |

- |

|

|

소 계 |

- |

- |

- |

- |

|

|

비용처리 |

제조원가 |

- | - | - |

- |

|

판관비 |

1,980,393,486 | 3,474,668,051 | 3,153,731,525 |

- |

|

|

연구개발비용 계 |

1,980,393,486 | 3,474,668,051 | 3,153,731,525 |

- |

|

|

정부보조금 |

- | - | - |

- |

|

|

연구개발비/매출액 비율 [연구개발비용 계/당기매출액*100] |

141.27% | 114.04% | 200.62% |

- |

|

2) 연구개발비용(별도)

| (단위 : 원) |

|

구 분 |

2022년도 반기 |

2021년도 |

2020년도 |

비고 |

|

|

자산처리 |

원재료비 |

- |

- |

- |

- |

|

인건비 |

- |

- |

- |

- |

|

|

감가상각비 |

- |

- |

- |

- |

|

|

위탁용역비 |

- |

- |

- |

- |

|

|

기타 경비 |

- |

- |

- |

- |

|

|

소 계 |

- |

- |

- |

- |

|

|

비용처리 |

제조원가 |

- | - | - |

- |

|

판관비 |

1,540,855,174 | 2,961,603,424 | 2,855,671,375 |

- |

|

|

연구개발비용 계 |

1,540,855,174 | 2,961,603,424 | 2,855,671,375 |

- |

|

|

정부보조금 |

- | - | - |

- |

|

|

연구개발비/매출액 비율 [연구개발비용 계/당기매출액*100] |

110.07% | 136.69% | 196.69% |

- |

|

라. 연구개발실적

1) 연구개발 진행 현황 및 향후계획

공시서류 작성기준일 현재 당사가 연구개발 진행 중인 진단제품의 현황은 다음과 같습니다.

[연구개발 진행 총괄표]

| 구분 | 품목 | 적응증 | 연구시작일 | 현재 진행단계 | 비고 |

| 동반진단 |

Droplex EGFR Mutation Test v2 |

폐암 | 2019년 01월 07일 |

식약처 허가 신청 | - |

| Droplex KRAS Mutation Test |

대장암 | 2019년 01월 07일 |

식약처 허가 신청 | - | |

| Droplex BRAF Mutation Test |

갑상선암 흑색종 |

2019년 01월 07일 |

식약처 허가 신청 분석적 성능시험 진행 |

- | |

| Droplex PIK3CA Mutation Test |

전이성 유방암 | 2019년 04월 19일 |

분석적 성능시험 완료 | - | |

| Droplex cMET Exon 14 skipping |

폐암 | 2019년 03월 19일 |

임상적 성능시험 계획 | - | |

| Droplex cMET CNV | 폐암 | 2019년 03월 19일 |

분석적 성능시험 계획 | - | |

| 체외진단 | Droplex ESR1 Mutation Test |

전이성 유방암 | 2019년 04월 19일 |

연구용 제품 개발 계획 | - |

| Droplex POLE Mutation Test |

자궁내막암 | 2020년 07월 01일 |

식약처 허가 신청 | - | |

| 조기진단 | COLO eDX | 대장암 | 2019년 03월 01일 |

제품 성능 검증 진행 | - |

| HEPA eDX | 간암 | 2019년 03월 01일 |

제품 성능 검증 진행 | - | |

| 신속진단 | GenePro LAMP SARS-CoV-2 V2 | COVID-19 | 2022년 02월 01일 |

식약처 허가 신청 | - |

(가) 품목: Droplex EGFR Mutation Test v2

| 구분 | 동반진단 |

| 적응증 | 비소세포성폐암 |

| 사용목적 | 사람의 비소세포폐암(NSCLC) 조직을 포르말린 고정 후 파라핀 포매(FFPE)된 검체 및 EDTA 항응고 말초 전혈로부터 유래한 혈장(Plasma) 로부터 분리된 DNA에서 상피세포 성장인자 수용체(Epidermal growth factor receptor, EGFR) 유전자 중 exon 18, 19, 20, 21 에서의 돌연변이를 Droplet Digital PCR(ddPCR)검사법으로 정성하고, 표적치료제(Tarceva및 Tagrisso)를 처방하기 위한 비소세포 폐암환자의 선별을 돕는 체외진단용 의료기기 |

| 개발 경과 | 식약처 허가 신청 |

| 경쟁제품 | cobas EGFR Mutation Test v2 (Roche, 체외동반진단 의료기기) |

| 관련논문 등 | - |

(나) 품목: Droplex KRAS Mutation Test

| 구분 | 동반진단 |

| 적응증 | 대장암 |

| 사용목적 | 포르말린 고정 후 파라핀 포매(FFPET)된 대장암(Colorectal Cancer, CRC) 환자 조직으로부터 유래된 DNA에서 KRAS 유전자 Codon 12, 13, 59, 61, 117, 146의 돌연변이를 드롭렛 디지털 중합효소연쇄반응법으로 정성검사하는 체외진단용 의료기기 * Cetuximab (Erbitux®) 투여를 위해 포르말린 고정 후 파라핀 포매된 종양조직에서 Codon 12, 13 돌연변이 음성 환자를 선별한다. |

| 개발 경과 | 식약처 허가 신청 |

| 경쟁제품 | therascreen KRAS RGQ PCR Kit (Qiagen, 체외동반진단 의료기기) |

| 관련논문 등 | - |

(다) 품목: Droplex BRAF Mutation Test

| 구분 | 동반진단 |

| 적응증 | 흑색종, 갑상선 유두암 |

| 사용목적 |

포르말린 고정 후 파라핀 포매(FFPET)된 흑색종(Melanoma)과 갑상선 유두암(Papillary Thyroid Carcinoma, PTC) 환자 조직으로부터 유래된 DNA에서 BRAF 유전자 Codon 600의 돌연변이를 드롭렛 디지털 중합효소연쇄반응법으로 정성검사하는 체외진단용 의료기기 흑색종(Melanoma) 환자에서 Zelboraf(Vemurafenib) 투여를 위해 BRAF Codon 600 돌연변이를 동반한 환자를 선별하는데 도움을 주기위해 사용됨. |

| 개발 경과 | 식약처 허가 신청(갑상선암) 분석적 성능시험 진행(흑색종) |

| 경쟁제품 | cobas 4800 BRAF V600 Mutation Test(Roche, 체외동반진단 의료기기) |

| 관련논문 등 | - |

(라) 품목: Droplex PIK3CA Mutation Test

| 구분 | 동반진단 |

| 적응증 |

HR+, HER2- 유방암 |

| 사용목적 |

HR+, HER2- 유방암 환자의 FFPE 및 혈장에서 추출한 DNA를 이용하여, PIK3CA 돌연변이 유무를 정량적으로 분석하고, 타겟 약물인 Alpelisib을 처방하기 위한 체외진단용 의료기기 |

| 개발 경과 |

분석적 성능시험 완료 |

| 경쟁제품 |

therascreen PIK3CA RGQ PCR Kit(Qiagen) |

| 관련논문 등 |

- |

(마) 품목: Droplex cMET Exon 14 skipping

| 구분 |

동반진단 |

| 적응증 |

비소세포폐암 |

| 사용목적 |

비소세포폐암 환자의 FFPE 및 전혈에서 추출한 RNA를 이용하여, cMET Exon14 Skipping 돌연변이 유무를 정량적으로 분석하고, 타겟 약물인 ABN401을 처방하기 위한 체외진단용 의료기기 |

| 개발 경과 |

세포주 및 플라스미드 표준물질을 이용하여 Droplex cMET Exon14 Skipping 제품의 유효성을 확인하였으며, 현재 분석적 성능시험을 진행 중임. |

| 경쟁제품 | 임상적 성능시험 계획 |

| 관련논문 등 | - |

(바) 품목: Droplex cMET CNV

| 구분 |

동반진단 |

| 적응증 |

비소세포폐암 |

| 사용목적 |

비소세포폐암 환자의 FFPE 및 전혈에서 추출한 DNA를 이용하여, cMET Amplification 돌연변이 유무를 정량적으로 분석하고, 타겟 약물인 ABN401을 처방하기 위한 체외진단용 의료기기 |

| 개발 경과 | 분석적 성능시험 계획 |

| 경쟁제품 | - |

| 관련논문 등 | - |

(사) 품목: Droplex ESR1 Mutation Test

| 구분 | 체외진단 |

| 적응증 | 유방암 |

| 사용목적 |

유방암 환자의 FFPE 및 혈장에서 추출한 DNA를 이용하여, ESR1 돌연변이 유무를 정량적으로 분석하기 위한 체외진단용 의료기기 |

| 개발 경과 |

연구용 제품 개발 계획 |

| 경쟁제품 | - |

| 관련논문 등 | - |

(아) 품목: Droplex POLE Mutaiton Test

| 구분 |

체외진단 |

| 적응증 |

자궁내막암 |

| 사용목적 |

포르말린 고정 후 파라핀 포매(FFPET)된 자궁내막암(Endometrial Cancer) 환자의 조직으로부터 유래된 DNA에서 POLE 유전자 Codon 286, 297, 411, 456, 459의 돌연변이를 드롭렛 디지털 중합효소 연쇄반응법으로 정성 검사하는 체외진단용 의료기기 |

| 개발 경과 | 식약처 허가 신청 |

| 경쟁제품 | - |

| 관련논문 등 | - |

(자) 품목: COLO eDX

| 구분 |

암 조기진단 |

| 적응증 | 대장직장암 |

| 사용목적 |

COLO eDX는 혈장(Plasma)에서 추출된 DNA를 바이설파이트(Bisulfite) 처리하여 염기서열 변환시킨 후, 대장직장암 특이적 메틸화 경향을 보이는 바이오마커를 드롭렛 디지털 중합효소 연쇄반응법(Droplet digital PCR, ddPCR)으로 정성검사함으로써 대장직장암 진단에 보조적으로 사용할 수 있는 체외진단의료기기임. |

| 개발 경과 |

제품 성능 검증 진행 |

| 경쟁제품 |

- ColoGuard (Exact Sciences): 전체 대변을 검체로 하여 NDRG5 및 BMP3 메틸화 검출과 함께 KRAS 돌연변이 등도 함께 검출하여 대장암을 진단함. 국내 허가는 없음. - Epi proColon (Epigenomics): 혈액검체를 이용하여 SEPT9 메틸화를 검출함으로써 대장암을 진단하는 제품으로 CE-IVD 및 FDA 승인 받았으나 국내 허가는 없음. - EarlyTect Colon Cancer (Genomictree): 대변 1-2 g을 검체로 하여 SDC2 메틸화를 검출을 통해 대장암을 진단하는 국내 식약처 기허가 제품 |

| 관련논문 등 |

특허(국내 출원 3건, PCT 출원 2건) 5건 확보 |

(차) 품목: HEPA eDX

| 구분 |

암 조기진단 |

| 적응증 |

간세포암(Hepatocellular carcinoma) |

| 사용목적 |

HEPA eDX는 혈장(Plasma)에서 추출된 DNA를 바이설파이트(Bisulfite) 처리하여 염기서열 변환시킨 후, 간세포암 특이적 메틸화 경향을 보이는 바이오마커를 드롭렛 디지털 중합효소 연쇄반응법(Droplet digital PCR, ddPCR)으로 정성검사함으로써 간세포암 진단에 보조적으로 사용할 수 있는 체외진단의료기기임. |

| 개발 경과 |

제품 성능 검증 진행 |

| 경쟁제품 |

- 혈청알파태아단백검사(AFP): 혈액검체에서 AFP 단백질을 정량하여 간세포암 여부를 진단할 수 있는 일반적인 검사법이지만, 정확도 및 특이도가 매우 낮아 한계점이 분명함. - HCCBloodTest (Epigenomics): 간세포암 고위험군(간경변증)의 혈액검체를 사용하여 SEPT9 메틸화를 검출함으로써 간세포암을 진단하는 제품으로 국내 허가 계획은 아직 없는 상태임. |

| 관련논문 등 |

특허(국내 출원 2건, PCT 출원 1건) 3건 확보 |

(카) 품목: GenePro LAMP SARS-CoV-2 V2

| 구분 |

신속진단 |

| 적응증 |

코로나19(COVID-19) |

| 사용목적 | 코로나19 의심환자 및 확진자의 호흡기 검체(비인두 도말물)로부터 추출한 핵산 검체를 실시간 역전사 고리매개등온증폭법을 이용하여 신종코로나바이러스(SARS-CoV-2) 유전자 정성 여부를 판정하여 임상적 민감도와 특이도를 확인하기 위한 임상적 성능시험용 체외진단 의료기기임 |

| 개발 경과 | 식약처 허가 신청 |

| 경쟁제품 | AQ-TOP™ COVID-19 Rapid Detection Kit Plus(시선바이오 머티리얼스, 체외동반진단 의료기기) |

| 관련논문 등 | - |

2) 연구개발 완료 실적

공시서류 작성기준일 현재 개발이 완료된 제품의 현황은 다음과 같습니다.

| 구분 | 품목 | 적응증 | 개발완료일 | 현재 현황 | 비고 |

| 예후진단검사 | GenesWell BCT | 유방암 | 2016년 11월 | 한국 판매중 | |

| 동반진단검사 | GenesWell ddEGFR Mutation Test |

폐암 | 2017년 9월 | 한국 판매중 | |

| 감염병 진단검사 |

GenePro COVID-19 Detection Test |

COVID-19 | 2020년 3월 | 해외 판매중 | |

| GenesPro SARS-CoV-2 Test | COVID-19 | 2020년 4월 | 해외 판매중 | ||

| GenePro LAMP SARS-CoV-2 (IIA002) | COVID-19 | 2022년 1월 | 해외 판매중 | ||

| GenePro LAMP SARS-CoV-2 V1 (IIA003) | COVID-19 | 2022년 3월 | 해외 판매중 |

3) 연구개발활동 및 판매 중단 현황

보고서 작성기준일 현재 해당사항이 없습니다.

7. 기타 참고사항

가. 사업의 개요 상세

1) 산업의 개요

질병의 진단과 예후, 건강상태 파악, 치료효과 판정, 예방 등의 목적으로 인체로부터 채취된 대상물을 이용하는 체외진단(IVD, In vitro diagnostics) 산업 중 당사가 사업을 영위하는 분야는 암을 타겟으로 하는 분자진단 분야입니다. 분자진단은 인체나 바이러스 등의 유전자 정보를 담고 있는 병원체 또는 세포의 유전물질(DNA, RNA 등)를 검출하거나 분석하는 방법으로 암이나 유전질환 등에 활용되는 첨단 기술 분야입니다. 타 체외진단 분야에 비해 높은 기술적 난이도가 요구되고 상대적으로 가격도 높은 편이지만 진단의 정확도가 높아 임상시험 및 분석수요가 빠르게 증가하여(출처: 연구성과 실용화 진흥원, 2016), 체외진단 분야 중 가장 빠른 성장세를 보이고 있습니다.

[글로벌 체외진단 분야별 시장점유율 및 연간성장률, 2018~2023년]

![이미지: [출처 marketsandmarkets, in vitro diagnosticsivd market (2018)]](%5B%EC%B6%9C%EC%B2%98%20marketsandmarkets%2C%20in%20vitro%20diagnosticsivd%20market%20%282018%29%5D.jpg) |

|

[출처 marketsandmarkets, in vitro diagnosticsivd market (2018)] |

암 진단 시장은 크게 암 확진 환자들을 대상으로 최적의 치료방법 결정(Treatment Decision)을 위한 선별검사와 미확진 일반인을 대상으로 암 발생 유무를 판정하기 위한 검사로 나눌 수 있습니다. 당사는 이 중 확진 환자들을 대상으로 최적의 치료방법 결정을 위한 분자진단 검사 시장을 타겟으로 하고 있으며, 최근에는 암 발병을 더욱 초기에 발견하기 위한 조기진단 관련 연구도 활발하게 진행하고 있습니다.

암 확진 환자들을 대상으로 한 검사는 크게 가) 환자별 최적의 약물을 선택하기 위한 동반진단 검사, 나) 재발/전이의 위험 정도를 측정하기 위한 예후예측 검사, 다) 환자의 상태 변화를 파악하기 위한 모니터링 검사로 구분할 수 있습니다. 당사는 분자진단 핵심기술을 기반한 유방암 예후예측 검사를 시작으로 폐암 및 대장암 동반진단 검사 개발을 완료하였거나 완료를 눈앞에 두고 있으며, 이를 바탕으로 모니터링 검사까지 단계적으로 사업영역을 확대해 나가고 있습니다.

[젠큐릭스 사업영역]

![이미지: [암종별 글로벌 분자진단시장 규모]](%5B%EC%95%94%EC%A2%85%EB%B3%84%20%EA%B8%80%EB%A1%9C%EB%B2%8C%20%EB%B6%84%EC%9E%90%EC%A7%84%EB%8B%A8%EC%8B%9C%EC%9E%A5%20%EA%B7%9C%EB%AA%A8%5D.jpg) |

|

[암종별 글로벌 분자진단시장 규모] |

2) 산업의 특성

체외진단 시장에서도 암 분자진단 산업은 생명과학, 임상의학, 유전공학 등 기초 의생명공학 분야뿐 만 아니라 정보통신, 기계공학, 전자공학, 재료공학에 이르는 다방면의 연구협력이 필요한 융합적 첨단산업입니다. 또한, 첨단기술 산업 중에서도 고속성장이 전망되는 유망산업으로 높은 기술력을 통해 제품화된 진단기술이 시장에서 인정받는 경우 투자비용의 수 천 배의 부가가치를 기대할 수 있는 산업입니다.

가) 기술의 진보와 새로운 기회

암 분자진단은 수많은 체외진단 분야 중 근래 기술 혁신이 가장 두드러진, 최첨단 바이오 기술들이 집약된 산업으로 시장도 매년 두자릿수 성장을 거듭하고 있어 글로벌 기술 경쟁력을 갖춘 신생 바이오 기업들에게도 과거와는 차원이 다른 새로운 도약의 기회를 제공하고 있습니다.

나) 진입장벽과 글로벌 경쟁

제약산업에 비해 상대적으로 낮은 수준의 초기 투자가 요구되는 진단사업의 특성은 세계적인 기술 경쟁력을 보유한 중소형 바이오기업들에게 기회로 작용합니다. 반면, 경쟁의 무대가 글로벌 차원으로 격상됨에 따라 기술력을 보유하지 못한 로컬 기업에게는 오히려 위협요소로, 신규업체에게는 높은 기술 진입장벽으로 작용합니다.

다) 오픈 이노베이션

대형 글로벌 진단기업들이 성장을 주도하던 과거와 달리 최근에는 분야별 기술이 전문화되고 최신 기술의 상업화 속도가 중요한 성공요소로 부각되며 다양한 형태의 외부 협력을 강화하는 오픈 이노베이션이 기술혁신의 핵심 방법론으로 자리 잡았습니다. 글로벌 기업과 중소형 진단기술 전문 회사간의 파트너십 사례를 흔히 볼 수 있어 바이오진단 전문기업에게 성장에 유리한 환경이 조성되고 있습니다.

라) 뛰어난 시장성

인구구조적 요인, 정책적 요인, 그리고 정밀의료로의 패러다임 전환 등으로 암 분자진단 시장은 당분간 두자릿수 성장을 이어나갈 것으로 전망되고 있습니다. 특히, 환자 맞춤형 진료에 대한 니즈가 커지면서 표적치료제나 환자 개개인의 치료방향성을 결정하는데 필수적인 예후진단, 동반진단 수요가 견조하게 증가하고 있습니다.

마) 아시아 시장의 부상

지난 10년간 암 분자진단 시장은 북미, 서유럽 등 선진국을 중심으로 성장해왔지만 향후 10년은 압도적인 환자 수를 가진 아시아 시장이 의료 인프라 개선, 복지 선진화 등에 힘입어 글로벌 시장의 성장을 주도할 것으로 전망됩니다. 기술 경쟁력과 아시아 주요국가에서 사업화 역량을 겸비한 국내 분자진단 기업들에게 아시아 시장의 급성장은 매력적인 사업기회를 제공하고 있습니다.

바) 조기진단 시장의 개화

암을 효과적으로 치료하기 위해서는 조기에 발견하는 것이 무엇보다 중요하지만, 기존의 진단법은 명확한 한계점을 지니고 있습니다. 최근에는 기존 기술보다 더욱 초기에 암을 발견할 수 있는 바이오마커 활용 분자진단 기술이 개발되고 있으며, 일부는 상업화에도 성공했습니다. 현재 도입기에 있는 이러한 기술들이 본격 성장기에 접어들면 조기진단 분야에서 획기적인 패러다임 전환이 이루어질 것으로 예상됩니다.

3) 산업의 성장성

암 분자진단 검사 시장의 성장 요인은 인구학적 관점, 의료기술 혁신 및 의료 패러다임 변화 관점, 국가정책 관점으로 각각 구분해서 생각해 볼 수 있습니다.

![이미지: [암 분자진단 시장 성장 동력]](%5B%EC%95%94%20%EB%B6%84%EC%9E%90%EC%A7%84%EB%8B%A8%20%EC%8B%9C%EC%9E%A5%20%EC%84%B1%EC%9E%A5%20%EB%8F%99%EB%A0%A5%5D.jpg) |

|

[암 분자진단 시장 성장 동력] |

먼저 인구학적 관점에서 보면 기대수명 상승에 따른 고령화 추세가 지속될 것으로 전망됩니다. 수명 연장과 고령인구의 증가는 필연적으로 암 환자 수의 증가 및 암 관련 진단 검사 수요의 증가로 이어집니다.

[세계 연령별 인구 분포]

![이미지: [출처 world population ageing report (2015)]](%5B%EC%B6%9C%EC%B2%98%20world%20population%20ageing%20report%20%282015%29%5D.jpg) |

|

[출처 world population ageing report (2015)] |

의료 패러다임 측면에서는 환자 개개인의 특성을 유전자 레벨까지 정확히 파악하고 이를 바탕으로 환자별 맞춤형 치료를 제공하는 정밀의료(Precision Medicine)가 미래의료의 핵심으로 자리 잡고 있습니다. 단, 분자진단 검사는 특정 환자에게 가장 적합한 항암 치료방법과 치료제를 선택하는데 필수요소이며 맞춤형 치료, 정밀의료의 일반화로 그 수요가 크게 증가할 것으로 예상됩니다.

[암 치료와 정밀의료]

![이미지: [출처 www.pathreport.org]](%5B%EC%B6%9C%EC%B2%98%20www.pathreport.org%5D.jpg) |

|

[출처 www.pathreport.org] |

한편, 세계 각국은 인구 고령화, 의료복지 확대에 기인한 의료비 증가로 어려움을 겪고 있으며, 이를 해결하기 위하여 정밀의료 패러다임 도입을 통한 의료 재정 효율화를 추진하고 있습니다. 각국 정부들은 총 의료비 절감이라는 목적 달성을 위해 분자진단 기술에 대한 다양한 정책적 지원을 펼치고 있습니다.

특히, 조기진단은 질병의 조기발견 및 예방을 목적으로 하고 있어 정부의 의료비용 지출을 원천적으로 감소시켜줄 수 있는 검사단계로 정책 강화를 통한 정부 주도의 시장 성장이 가속화될 것으로 기대됩니다.

4) 산업의 경기변동의 특성

암 분자진단 검사 시장은 인간의 생명 및 건강과 관련되어 있어 경기변동에 따른 영향이 미미합니다.

5) 산업의 계절성

계절적인 영향을 받는 많은 바이러스성 질환과는 달리 암은 유전적 또는 환경적 요인이나 고령화 등의 원인으로 주로 발생하는 질병이므로 암 분자진단 검사 시장은 계절적인 요인이 크게 작용하지 않습니다.

6) 주요 제품 소개 및 국내외 시장 여건

당사의 사업은 크게 암 예후진단과 동반진단 그리고 조기진단 영역으로 구분됩니다. 예후진단에서는 유방암 예후진단 검사인 진스웰비씨티(GenesWell BCT)가 식약처 허가를 받고 현재 혁신의료기술로 인정받았습니다. 동반진단에서는 폐암 동반진단 검사인 진스웰 디디이지에프알 돌연변이 검사(GenesWell ddEGFR Mutation Test)가 식약처 허가 및 신의료기술 인정을 받았고, 대장암 동반진단 검사인 드롭플렉스 케이라스 돌연변이 검사(Droplex KRAS Mutation Test)는 제품개발 완료 단계에 있습니다. 그리고 새로운 사업 영역인 조기진단 영역의 대장암 조기진단 검사인 콜로이디엑스(COLO eDX)와 간암 조기진단 검사인 헤파이디엑스(HEPA eDX)를 개발중에 있습니다. 보다 상세한 제품 설명은 이어지는 '예후진단-유방암'과 '동반진단-폐암/대장암' 그리고 '조기진단-대장암/간암' 부분에서 시장 및 경쟁 현황과 함께 각각 나누어서 기술하도록 하겠습니다.

![이미지: [젠큐릭스 핵심사업별 주요제품]](%EC%A0%A0%ED%81%90%EB%A6%AD%EC%8A%A4%20%ED%95%B5%EC%8B%AC%EC%82%AC%EC%97%85%EB%B3%84%20%EC%A3%BC%EC%9A%94%EC%A0%9C%ED%92%88_2021.05.03.jpg) |

|

[젠큐릭스 핵심사업별 주요제품] |

가) 유방암 예후진단

(1) 유방암 예후진단 개요

예후(prognosis)란 병세의 진행, 회복에 관한 예측을 의미하며, 즉 '예후가 좋다'라는 것은 병의 경과가 좋다는 의미로 해석이 됩니다. 유방암의 경우 발병이 확인되면 절제수술을 받는 것이 일반적입니다. 수술 후 치료 방향을 결정하는데 다양한 요소들이 고려되는데, 특히 타 장기로의 암 전이 가능성에 대한 판단이 중요합니다.

기존의 예후예측 방법은 암에 대한 임상병리학적 인자들에 대한 분석을 기반으로 합니다. 이러한 임상병리학적 인자에는 암의 크기, 림프절 전이 정도, 암의 조직학적 등급, 병리학적 병기 단계 등이 사용됩니다. 하지만 이러한 지표만으로 환자의 예후를 예측하는 방법은 정확도가 매우 낮기 때문에, 재발 위험의 정확한 예측을 위한 보다 나은 예후지표에 대한 시장의 니즈가 존재합니다.

유방암 예후예측 검사는 유방암 전이와 높은 상관관계가 있는 유전자 바이오마커들의 발현량을 측정하고, 이를 검사 고유의 알고리즘을 통해 재발/전이 리스크를 계량화하여 수술 후 치료방향을 결정하는 핵심적인 근거로 활용하게 됩니다. 최근 연구결과, 유방암 조기 환자 중 약 80%는 재발/전이 리스크가 비교적 낮은 거으로 알려지고 있으며 유방암 예후진단 검사를 통해 저위험군으로 판별된 환자들에게 불필요한 항암치료를 최소화할 수 있습니다.

![이미지: [유방암 예후진단과 가치]](%EC%9C%A0%EB%B0%A9%EC%95%94%20%EC%98%88%ED%9B%84%EC%A7%84%EB%8B%A8%EA%B3%BC%20%EA%B0%80%EC%B9%98.jpg) |

|

[유방암 예후진단과 가치] |

(2) 제품 소개: 유방암 예후진단 검사(GenesWell BCT)

기존 해외 유전자 검사법은 검체를 국외로 반출하여 이루어지기 때문에 임상정보 등이 해외로 유출될 수 있다는 문제에 직면하고 있으며, 또한 대부분의 검사과정이 수동 작업으로 이루어져 범용성 및 확장성이 낮고 고가의 비용이 든다는 단점이 있습니다. GenesWell BCT는 이러한 기존 유전자 검사법의 단점을 극복하고 유방암 환자들에 적용 가능한 예후예측 검사의 필요성이 대두됨에 따라 개발되었습니다.

본 검사법은 유방암과 관련된 예후 유전자를 선별하고 국내 유방암 환자를 대상으로 예후 예측 알고리즘을 도출, 검증하여, 국내의 유방암 환자에 적합한 검사법임을 확인하였습니다. 또한, 자동화된 검사 과정을 통해 시험 중 발생할 수 있는 오류를 최소화 하였습니다.

■ 유방암 예후진단 검사 - 진스웰 비씨티 (GenesWell BCT)

진스웰비씨티(GenesWell BCT)는 젠큐릭스에서 특허를 보유한 9개의 유방암 유전자 바이오마커들의 발현량을 측정하여 타 장기 전이 위험을 예측하는 체외진단 유방암 예후예측 검사입니다. 측정된 발현량을 젠큐릭스에서 개발한 고유의 예후예측 알고리즘을 통하여 리스크 지표인 비씨티 스코어(BCT Score)를 산출하고 이를 기반으로 환자를 저위험군 또는 고위험군으로 분류합니다. 저위험군으로 판정된 환자는 재발 위험이 낮은 좋은 예후를 보이기 때문에 항암화학치료 요법이 필요하지 않는 반면, 고위험군 환자는 재발 리스크를 낮추기 위한 항암화학치료가 권장됩니다. 즉, 유방암 예후진단 검사는 항암화학치료가 반드시 필요하지 않은 환자를 선별해내는 것이 핵심입니다. 유방암 수술시 확보한 환자의 종양 샘플을 분석하여 해당 환자의 재발/전이 위험을 수치화한 결과보고서를 제공하고, 의사들은 이를 참고하여 향후 치료방향을 결정하게 됩니다.

![이미지: [GenesWell BCT 제품개요]](%5Bgeneswellbct%20%EC%A0%9C%ED%92%88%EA%B0%9C%EC%9A%94%5D.jpg) |

|

[GenesWell BCT 제품개요] |

■ GenesWell BCT의 비교우위

|

|

보유기술 |

경쟁기술 |

|

|---|---|---|---|

|

성능 |

정확한 예후예측 |

- 예후예측 성능이 뛰어난 유전자 선별 - 고유의 예후예측 유전자 선별 과정을 통해 조기 유방암의 예후와 연관성이 크고 유전자 발현 검출이 용이한 유전자 선별 - 면역 반응에 관련된 유전자를 포함하여 면역에 대한 유방암의 특성 반영 |

- 개발 당시 현재와 다른 대상 환자군 기반 예후 유전자 선별 - 당사의 제품과 달리 개발 당시 HER2 증폭 유무에 따른 유방암 아형 고려 없이 ER 양성 유방암 아형 환자군을 대상으로 예후 유전자가 선별 |

|

우수한 예후예측 |

- 경쟁 제품 대비 뛰어난 예후 성능 - 고/저위험군으로 분류된 환자간 재발 위험비가 타 제품 대비 상대적으로 커 뛰어난 예후예측 성능을 보임 |

- 상대적으로 낮은 예후 성능 - 고/저위험군 간 재발 위험비가 보유기술 대비 상대적으로 작아 예후예측 성능이 떨어짐 |

|

|

명확한 결과 제시 |

- 중간 위험군 분류 없이도 뛰어난 성능 제시함 - 중간 위험군 없이도 높은 특이도와 음성 예측도를 보여 검사 결과로 명확한 환자 치료 결정을 도울 수 있음 |

- 중간 위험군이 포함된 위험군 분류 - 원격전이의 예측이 불명확한 '중간 위험군'이 존재하여 이에 속한 환자는 검사를 받았음에도 재발 여부가 불명확함 |

|

|

아시아 (국내) 환자 검증 여부 |

- 유방암 예후 제품 중 유일한 아시아(국내) 환자 검증 제품 - 국내 환자를 대상으로 바이오마커를 선별하고 알고리즘이 개발되었음 -검증 또한 국내 환자를 대상으로 하였기에 국내 환자 및 국내 환자와 유사한 특성을 보이는 아시아 환자에 유효성이 있을 것으로 판단됨 - 특허 50세 이하 또는 폐경 전 유방암 환자가 많은 아시아(국내) 유방암 특성 상 국내 대상 환자의 검증으로 해되 유방암 예후 진단 제품과 차별성 제시 |

- 국내 또는 아시아 환자에 대해 검증되지 않은 제품 - 국내 및 아시아 환자에 대해 임상적 유효성이 검증되지 않았음 - 모든 해외 제품은 서양 유방암 환자를 대상으로 개발 및 검증되었기에 국내 및 아시아 환자에 대한 유효성에 대해 의문이 존재함 - 특히 폐경 전 환자에 대한 유효성 자료가 부족하다는 점에서 국내를 포함한 아시아 환자에서의 유효성에 대해 의문 존재 |

|

|

신뢰성 |

안정적인 |

- 보다 안정적인 표준유전자 발굴 - 예후 유전자와 발현값이 유사한 우수 표준유전자를 선별하여 분석에 이용해 보다 정밀한 보정이 가능함 |

- 일반 표준유전자 사용 - 발현값이 예후 유전자보다 큰 일반 표준유전자를 사용하여 유전자 값 보정 시 오차 발생 리스크가 존재 |

|

자동화 분석 |

- 분석 자동화 시스템 구축 - 자동화 시스템 구축하여 실험자의 숙련도에 따라 발생할 수 있는 오류 리스크를 최소화 - 대량의 검체 분석에도 오류 없이 분석 가능함 - 분석 소요시간을 최소화하여 빠른 결과 제시 가능하게 함 |

- 자동화 시스템 부재 - 수동 분석으로 검사를 진행하여 검체 분석 시 실험자에 따라 오류 가능성 존재 - 대량의 검체 분석 시 오류 위험도가 더욱 높아짐 - 자동화 시스템 부재로 자동화 시스템 대비 많은 인력 비용 및 검사시간 소요됨 |

|

|

국내 유일 |

- 유일한 식약처 허가 유방암 예후 진단 제품 - 국내에서 유일하게 식약처 허가를 획득하여 유방암 예후진단의 목적으로 제품 사용이 가능함 |

- 국내 미허가 제품 - 국내 식약처 허가를 받지 않아 연구용 목적으로만 사용될 수 있음 - 미허가 제품의 사용으로 인한 법적인 문제가 될수도 있음 |

|

|

사업성 |

가격 경쟁력 |

- 뛰어난 성능에도 상대적으로 낮은 가격 - 경쟁 제품 대비 낮은 가격으로 높은 성능의 제품 서비스를 제공함 - 식약처 허가 제품으로 시판 후 보험수가 적용이 가능하며, 실손보험 적용 시 환자 부담금은 매우 낮아짐 |

- 보유 기술 대비 높은 가격대의 검사로 가격 경쟁력이 상대적으로 떨어짐 - 식약처 미허가 제품으로 보험 적용이 되지 않아 환자가 검사비를 전액 부담해야 함 |

|

유동적 사업모델 |

- 국가별 사업모델의 적용이 가능하여 해외사업 현지화 용이 - 국내 및 동남아 국가에서는 국내 분자진단센터로 검체를 전달받아 검사서비스 제공 가능 - 해외 주요 국가에서는 Central Lab을 설립 후 키트 수출 모델 가능 |

- 미국 내 CLIA 인증 검사실에서만 검사 가능 - 미국으로 검체를 받아 검사서비스를 제공하는 사업모델만 가능하여 미국 외 국가의 사업 확대가 제한적임 - 검체 운송을 위한 추가적 인건비용 및 운송비용 소요 |

|

|

검사 기간 |

- 분자진단센터 구축으로 단기간 서비스 제공 - 국내 분자진단센터에서 1주 내 검사서비스 제공 가능 - 수술 후 환자의 치료방향을 빠르게 결정할 수 있도록 도움 |

- 장시간의 검사기간이 소요 - 검체의 국제 운송으로 인해 검사기간이 2~3주정도 소요됨 - 환자의 치료방향 결정을 위한 골든타임을 놓칠 수 있는 위험 리스크가 존재 |

|

|

직관적인 결과 해석 |

- 직관적 결과 제공 - 중간위험군 분류 없이 고위험 또는 저위험의 명확한 위험군 분류 - 재발 위험 지수인 BCT Score를 추가로 제공하며 BCT Score 값이 커질수록 재발 위험이 커진다고 해석할 수 있음 |

- 지속적 위험군 분류 기준 변경 - 기존에는 중간 위험군이 존재하였으나 최근 임상을 통해 중간 위험군 분류 없이 명확한 기준 제공하고자 함 - 하지만 게속된 분류 기준의 변화로 인해 사용자의 혼란이 가중됨 |

|

(3) 시장전망

유방암은 여성에게 가장 많이 발생하는 암입니다. 전세계 유방암 환자 수는 꾸준히 증가하여 현재 연간 2백만명 이상의 신규 유방암 환자가 발생하고 있습니다. 절대 인구의 증가, 인구구조 및 기대수명 연장에 따른 고령인구 증가 등 인한 인구학적인 측면에서의 증가요인 뿐만 아니라 만혼, 저출산, 식습관 변화, 환경오염, 스트레스 등 생활 및 환경적 요인들이 복합적으로 작용하고 있어 이러한 증가 추세는 당분간 지속될 것으로 전망되고 있습니다. 국내 역시 신규 유방암 환자 수가 빠르게 증가하고 있습니다.

![이미지: [출처 건강보험심사평가원 (2017), 2018년 이후 당사 추정] [출처 IARC (2018)]](%5B%EC%B6%9C%EC%B2%98%20%EA%B1%B4%EA%B0%95%EB%B3%B4%ED%97%98%EC%8B%AC%EC%82%AC%ED%8F%89%EA%B0%80%EC%9B%90%20%282017%29%2C%202018%EB%85%84%20%EC%9D%B4%ED%9B%84%20%EB%8B%B9%EC%82%AC%20%EC%B6%94%EC%A0%95%5D%20%20%20%20%20%20%20%20%20%20%20%20%20%5B%EC%B6%9C%EC%B2%98%20iarc%20%282018%29%5D.jpg) |

|

[출처 건강보험심사평가원 (2017), 2018년 이후 당사 추정] [출처 IARC (2018)] |

권역별로 보면 아시아 환자들은 전세계 신규 유방암 환자 수의 43%를 차지하지만, 유방암 예후진단 검사율은 현재 상대적으로 매우 낮아, 아시아 국가들에서의 수요 증가가 향후 10년간 시장의 성장을 주도할 것으로 전망됩니다. 특히, 아시아 환자들을 대상으로 임상적으로 검증을 마치고 허가를 받은 당사가 주요 아시아 국가들에서 본격적으로 마케팅 활동을 추진할 경우 아시아 시장의 성장은 더욱 가속화 될 것입니다.

이에 따라, 경쟁구도 측면에서 지노믹헬스(Genomic Health)社가 지난 15년간 유지해온 독점적인 지위에 점차 균열이 생겨, 결과적으로 차별적 경쟁력을 갖춘 2~3개의 업체가 글로벌 시장을 과점하고, 국가별로는 1, 2위 업체가 90% 이상의 시장점유율을 차지하는 구조로 재편될 것으로 예상됩니다.

아시아 여성의 유방암은 미국을 비롯한 다른 북미 및 서유럽 국가들의 유방암과 비교할 때, 다음과 같은 특징을 지닙니다.

- 서양과 달리 동양인의 90% 이상은 유방의 대부분인 유선조직 밀도가 매우 높고 지방 조직의 양이 적은 치밀유방이 주를 이룹니다.

- 유방암 발생 빈도 측면에서 한국/일본의 경우 아직 미국의 약 1/2~1/3 수준이나 지속적으로 증가세를 보이고 있습니다.

- 서양의 경우 연령이 높아질수록(특히, 폐경 이후) 유방암 발생 빈도가 급격하게 증가하지만, 아시아 여성의 경우 50대 초반까지 유방암 발생이 증가하다가 그 이후로는 점차 감소하는 경향을 보입니다.

- 폐경 전 여성 유방암 환자의 비율이 서구 국가에서는 매우 낮은 반면, 한국에서는 40대의 비교적 젊은 환자의 발생률이 높고, 40세 이하 환자도 약 13%를 차지합니다. 이는 서구에 비해 2배 이상 높은 수치입니다. 한창 가정과 사회에서 중요한 역할을 수행해야 하는 연령대에서 발병률이 높다는 것은 불필요한 항암치료와 부작용을 회피할 수 있는 정확한 예후진단 검사에 대한 잠재 니즈가 더욱 높다는 것을 의미합니다.

[한국, 미국 유방암 연령별 연령표준화발생률]

![이미지: [출처 iarc(international agency for research on cancer) (2012)]](%5B%EC%B6%9C%EC%B2%98%20iarc%28international%20agency%20for%20research%20on%20cancer%29%20%282012%29%5D.jpg) |

|

[출처 iarc(international agency for research on cancer) (2012)] |

나) 동반진단

(1) 동반진단 개요

최근 종양학, 유전학, 분자생물학과 관련 첨단 의료기술 분야의 발전을 통해 개인 맞춤형 의학시대가 열리게 되었습니다. 이런 변화 속에서 "정밀의료 (Precision medicine"란 개념이 등장했으며, 이는 유전정보, 생활습관 등 개인 건강 정보를 토대로 최적화된 진단 및 치료를 적용하는 새로운 헬스케어 패러다임을 말합니다.

의료계에서는 얼마 전까지 이 용어 대신 맞춤의료 (Personalized Medicine)란 말을 사용해왔으나, 미 국립연구위원회(NRC)에서는 맞춤의료란 용어가 개별적인 치료제나 기구 등으로 인식되는 것을 우려하여 "정밀의료"란 용어 사용을 권장해왔습니다. 이후 미국은 물론 전 세계적으로 "정밀의료"란 말이 사용되고 있습니다.

정밀의료란 유전체, 임상정보, 생활환경 및 습관 정보 등을 토대로 보다 정밀하게 환자 각 개인을 분류하고, 이를 고려해 최적의 맞춤형 의료 (예방, 진단, 치료)를 제공하는 차세대 의료 패러다임입니다. 정밀의료는 최근 들어 세계 각국은 정밀의료를 지원하기 위해 정부 차원에서 다양한 정책을 선보이고 있으며, 오바마 전 대통령이 2015년 1월 30일 미국 백악관의 연두교서에서 "정밀 의학 이니셔티브"에 착수할 것임을 발표하면서 주목받기 시작하였습니다.

[정밀의료를 통한 개인 맞춤의료 실현]

|

|

(출처 보건복지부 보도자료, 2016년) |

우리나라에서는 빠르게 고령화가 진행되면서 국민 건강을 증진시키고 의료비 지출을 줄일 수 있는 보건의료산업에 첨단기술의 적용이 절실하게 되어 이에 따라 2016년 8월 개최된 "제 2차 과학기술전략회의"에서 9개 국가전략프로젝트 중 국민 행복과 삶의 질 향상을 위해 정밀의료 기반 구축 프로젝트가 선정되었습니다.

정밀의료의 핵심 구성요소로는 환자 선별 바이오마커(Patient Selection Biomarker)와 동반진단(Companion Diagnostics, CDx)을 꼽을 수 있습니다. 바이오마커란 정상이나 병적인 상태를 구분할 수 있거나 치료반응을 예측할 수 있고 객관적으로 측정할 수 있는 지표를 의미합니다. 한편 동반진단이란 특정 약물처방에 대한 환자의 반응을 측정하는데 사용되는 생물진단 방법으로, 의약품과 같이 개발/출시되는 의료기기(시약, 캘리브레이터, 정도관리물질, 검체용기, 소프트웨어 혹은 기타 기기, 장비 및 물품)와 이를 활용한 진단방법을 의미합니다. 즉, 동반진단은 최적의 치료법(right drug, right dose, right time)을 찾는데 필수적인 기술로 표적치료제와 함께 맞춤형 의학(Personalized Medicine)의 양대 축을 이루는 핵심요소라 할 수 있습니다. 동반진단은 특정 치료제에 대한 환자의 약물반응을 미리 예측해야 하기 때문에 동반진단의 목적에 짝을 이루는(pairing) 특정 의약품 혹은 성분의 이름이 명시됩니다.

![이미지: [정밀의료의 구성 요소]](%5B%EC%A0%95%EB%B0%80%EC%9D%98%EB%A3%8C%EC%9D%98%20%EA%B5%AC%EC%84%B1%20%EC%9A%94%EC%86%8C%5D.jpg) |

|

[정밀의료의 구성 요소] |

![이미지: [동반진단과 핵심가치]](%EB%8F%99%EB%B0%98%EC%A7%84%EB%8B%A8%EA%B3%BC%20%ED%95%B5%EC%8B%AC%EA%B0%80%EC%B9%98.jpg) |

|

[동반진단과 핵심가치] |

현재의 동반진단은 암과 관련된 검사시장을 중심으로 성장하고 있습니다. 암은 유전자의 변이에 의해 발생하는데 이러한 각각의 유전자 돌연변이를 타겟으로 표적항암제가 개발되고 있습니다. 타 질병의 경우 서로 다른 유전자형에 따라 약이 개발된 경우가 상대적으로 적고, 때문에 동반진단 검사도 아직까지는 암과 관련된 검사들이 주를 이루고 있습니다. 암 중에서는 유방암, 폐암, 대장암이 현재 동반진단 분야에서 가장 큰 시장을 형성하고 있습니다. 젠큐릭스는 이 중 폐암과 대장암 동반진단 검사 제품을 보유하고 있습니다.

[암종별 동반진단 시장 비중]

![이미지: [출처 transparency market research, ‘companion diagnostics market’ (2012)]](%5B%EC%B6%9C%EC%B2%98%20transparency%20market%20research%2C%20%E2%80%98companion%20diagnostics%20market%E2%80%99%20%282012%29%5D.jpg) |

|

[출처 transparency market research, ‘companion diagnostics market’ (2012)] |

(2) 제품 소개: 폐암 동반진단 검사(GenesWell ddEGFR Mutation Test), 대장암 동반진단 검사(Droplex KRAS Mutation Test)

■ 폐암 동반진단 검사 - 진스웰 디디이지에프알 돌연변이 검사(GenesWell ddEGFR Mutation Test)

진스웰 디디이지에프알 돌연변이 검사(GenesWell ddEGFR Mutation Test)는 전체 폐암환자의 약 85%를 차지하는 비소세포성 폐암 환자들을 대상으로 표피성장인자수용체(EGFR, epidermal growth factor receptor) 유전자에서 각각의 46가지 돌연변이를 검출하는 분자진단 검사입니다. 환자의 암조직 또는 혈장으로부터 추출한 DNA를 분석하여 각각의 돌연변이 존재 여부를 판정하고 돌연변이 빈도(Mutation Index)를 측정하는 검사입니다. 검사 결과는 환자 개개인에게 가장 적합한 폐암 표적치료제를 처방하고 맞춤형 의료를 구현하는데 필수적인 근거자료로 활용됩니다.

[전체 암 환자 중 비소세포폐암 비율]

![이미지: [출처 IQVIA(IMS Health & Quintiles)]](%5B%EC%B6%9C%EC%B2%98%20iqvia%28ims%20health%20%26%20quintiles%29%5D.jpg) |

|

[출처 IQVIA(IMS Health & Quintiles)] |

|

|

Geneswell ddEGFR Mutation Test |

■ 대장암 동반진단 검사 - 드롭플렉스 케이라스 돌연변이 검사(Droplex KRAS Mutation Test)

|

|

Droplex KRAS Mutation Test |

드롭플렉스 케이라스 돌연변이 검사(Droplex KRAS Mutation Test)는 대장암(Colorectal Cancer, CRC) 환자를 대상으로 KRAS 유전자에서 각각의 돌연변이를 검출하는 체외 분자진단 검사입니다. 폐암 동반진단 검사와 동일하게 환자의 암조직 또는 혈장으로부터 추출한 DNA를 분석하여 각각의 돌연변이 존재 여부를 판정하고 돌연변이 발현 지수(Mutation Index)를 측정합니다. 검사 결과는 각각의 돌연변이 존재 여부에 따라 Cetuximab, Panitumumab 등의 표적 항암제 또는 다른 치료법이 필요한 환자선별에 사용됩니다.

■ GenesWell ddEGFR Mutation Test의 비교우위

|

|

보유기술 |

경쟁기술 |

|---|---|---|

|

제품 |

GenesWell ddEGFR Mutation Test Droplex EGFR Mutation Test v2 |

Cobas EGFR Mutation Test v2 (Roche) Therascreen EGFR RGQ PCR Kit (Qiagen) PANAMutyper R EGFR (Panagene) |

|

높은 돌연변이 검출 민감도/검사 정확도 |

- 민감도가 높은 ddPCR(Droplet Digital PCR)기반 제품 - 3세대 PCR 방법인 droplet digital PCR 방법을 적용하여 Realtime-PCR 기반의 경쟁제품 대비 적은 양의 시료에서 높은 정확도와 민감도를 보임 |

- RT-PCR 기반 제품 - 상대적으로 낮은 민감도와 돌연변이 검출 능력을 보임 - 적은 양의 시료에서 돌연변이 검출이 어려움 |

|

다양한 암 특이 돌연변이 검출 가능 |

- 주요 폐암 돌연변이를 동시에 검출 가능 - GenesWell ddEGFR Mutation Test: 폐암 주요 바이오마커인 EGFR의 총 46개 돌연변이 검출 가능 - Droplex EGFR Mutation Test v2: 민감도와 특이도를 대폭 강화하여 100개 이상 EGFR 돌연변이 검출 가능 |

- 비교적 적은 수의 EGFR 돌연변이 검출 - Cobas EGFR Mutation Test는 41개, Therascreen EGFR RGQ PCR Kit 는 21개의 EGFR 돌연변이를 검출 |

|

3세대 약물 반응 저항성 정보 제공 |

- 3세대 표적 항암제 연관 돌연변이 검출 - 경쟁제품에서 검출하지 못하는 3세대 EGFR 표적항암제 저항성 연관 돌연변이 검출 가능 - GenesWell ddEGFR Mutation Test: Exon20 C797S 돌연변이 검출 가능 - Droplex EGFR Mutation Test v2: Exon 18 L718Q, L718V, G724S 및 Exon20 C797S, C797G 돌연변이 검출 가능 |

- 3세대 표적 항암제 연관 돌연변이 미검출 - 2세대 표적 항암제에 대한 내성으로 발현된 돌연변이를 검출하지 못함 |

|

정량적 결과 제공 |

- ddPCR 기반 제품으로 절대적 정량정보 제공 - 환자당 Wild type EGFR 대비 각각의 돌연변이에 대한 정확한 빈도(Mutation index, %)에 대한 정보를 제공 - 조직샘플(FFPE)뿐 아니라 혈액샘플(Plasma)에서도 EGFR 돌연변이 분석 가능 |

- Realtime PCR 기반 제품으로 상대적 정량정보만 제공 - Standard 물질인 Reference 유전자를 이용한 상대정량 측정방법을 이용하여 돌연변이 빈도정보 제공 불가능 |

|

낮은 종양비율 샘플에 대한 사용 편의성 |

- 낮은 종양 비율 샘플에 대한 별도 절차 불필요 - ddPCR 기반 기술로 민감도가 높기 때문에 종양 비율이 낮아도 별도의 Macrodissection 절차 없이 검사 가능 |

- 낮은 종양 비율의 샘플에 대한 별도 절차 필요 - Cobas EGFR Mutation Test는 종양 비율이 10% 미만일 경우, Macrodissection 절차 필요 - 타 제품들은 낮은 종양 비율의 검체에 대한 별도의 매뉴얼이 없어 검사 결과 도출이 어려운 경우도 있음 |

(3) 시장전망

동반진단검사 시장은 정밀의료, 개인 맞춤형 의료로의 의료산업 패러다임이 전환됨에 따라 빠르게 성장하고 있습니다. 환자 개개인의 유전체 정보를 파악하여 가장 효과를 보이는 치료제를 선택할 수 있기 때문에 치료의 효과성이 크게 개선되며 약물의 오용에 따른 불필요한 부작용을 피할 수 있습니다. 제약사들 역시 적극적으로 표적치료제 개발 경쟁에 나서고 있어 표적항암치료제를 사용하기 위한 환자선별(동반진단) 검사에 대한 수요는 앞으로도 꾸준히 늘어날 것으로 예상됩니다. 표적 치료 필요성 증대, 맞춤형 의료의 중요성 확대, 동반진단 적용 분야 확대 등 다양한 성장동력을 통해 2024년 전 세계 동반진단 시장은 83억 410만 달러에 이를 것으로 전망됩니다.(출처. 글로벌 시장동향 보고서 동반진단 시장, 2021.05)

맞춤형 의료의 경우 치료 효과성 이외에도 비용 측면에서의 가치 역시 성장을 견인하는 또다른 중요한 요소입니다. 고가의 항암화학치료제를 높은 치료효과가 예상되는 환자들에게만 한정적으로 투여함으로써 치료의 비용효율성을 극대화 할 수 있기 때문입니다.

동반진단 검사가 갖는 치료 및 비용 효과성 때문에 각국 정부는 관련 신기술의 도입을 정책적으로 적극 지원하고 있습니다. 미국과 유럽의 경우 의사들이 준수해야 하는 가이드라인(미국-NCCN, 유럽-ESMO)에 특정 항암화학치료제를 처방하기 전 이러한 동반진단 검사를 반드시 실시할 것을 명기하여 이를 강제해 나가고 있습니다.

디디피씨알(ddPCR, Droplet Digital PCR)을 필두로 한 디지털피씨알(Digital PCR) 저변이 확대됨에 따라 이를 기반으로 개발된 동반진단 검사제품에 대한 수요도 크게 늘어날 것으로 보입니다. 이러한 트렌드는 이미 디지털피씨알(Digital PCR) 기반의 제품을 보유한 기업은 시장선점 효과를 누리며 빠르게 시장점유율을 확대해 나갈 수 있는 좋은 기회입니다. 또한, 폐암/대장암 동반진단 분야에서 아시아 시장의 성장성과 잠재시장 규모로 미루어 볼 때 아시아 1위 기업이 글로벌 1위로 도약하는 것도 가능합니다.

3) 조기진단

가) 조기진단 개요

조기진단 검사란 질병이 확인되지 않은 일반인을 대상으로 질병에 걸렸는지 또는 위험성이 있는지를 미리 진단하여 어떤 검사 또는 치료법을 사용할 것인지를 결정하기 위한 목적으로 하는 진단입니다.

당사의 암(Cancer) 조기진단 사업은 혈액 내에 존재하는 바이오마커를 이용하여 특정 암을 분자생물학적인 방법으로 조기에 진단하는 첨단 바이오 지식기반 산업입니다.

암 조기진단산업은 그 동안 축적된 과학지식의 부족과 검사기술의 부재로 인하여 최근(2014년)에야 미국에서부터 열리기 시작한 신흥시장(Emerging market)입니다.

"암 조기진단을 통한 초기 적정치료"는 의료비 지출을 줄일 수 있는 가장 현실적인 대안일 뿐만 아니라 환자의 건강한 삶의 질을 유지 시킬 수 있습니다. 암의 상태를 파악 할 수 있는 바이오마커를 활용한 새로운 비침습적 분자진단기술 개발과 진단장비의 활용은 향후 보건의료산업의 서비스 시장이 요구하는 근거중심 의료서비스 구현을 앞당길 수 있어 신흥의료시장의 중요한 한 축을 이룰 것입니다.

기존의 암 환자만을 대상으로 병리학적 확진 후 수행되는 환자구분을 위한 동반진단, 모니터링 그리고 예후예측 목적의 제한적 규모의 사장과 달리, 암 진단을 받은 적이 없는 건강해 보이는 무증상 일반인을 대상으로 수행하는 암 조기진단 사업은 규모가 가장 큰 신흥시장으로 블록버스터 시장이라고 할 수 있습니다.

나) 제품 소개: 대장암 조기진단 검사(COLO eDX), 간암 동반진단 검사(HEPA eDX)

당사의 조기진단 제품은 혈액 내 DNA를 사용하여 신규 대장암, 간암 조기 진단용 메틸화 바이오마커의 메틸화를 검사하여 암을 조기 진단하거나 질병 치료 이후 질병 재발 여부 모니터링에 사용됩니다.

사람의 혈액에서 암 특이적 바이오마커의 메틸화 여부를 측정하기 위하여 메틸화 바이오마커에 대한 실시간 중합효소 연쇄반응(real-time PCR)을 수행하는 분자진단 제품입니다.

대장암과 간암 각각의 유전자 바이오마커는 해당 유전자의 유전자 발현 조절 부위인 프로모터 부위에서 사이토신(Cytosine, C) 잔기에 특이적인 과메틸화를 보이지만 나머지 암 또는 정상인에게서는 메틸화 되어있지 않습니다. 암으로부터 유래된 해당 부위의 메틸화 특이성은 혈액을 통해 검출될 수 있으며, 이를 통해 암을 조기진단 할 수 있습니다.

해당 검사는 1) 혈액으로부터 DNA를 분리 정제하는 과정, 2) 정제된 메틸화 DNA를 변환하는 과정, 3) 암특이적 메틸화 부위의 증폭 및 특이적 메틸화 검출 과정으로 나눌 수 있습니다. 검사 결과 바이오마커의 메틸화 된 DNA 검출 유무에 따라 해당 암의 존재 유무를 진단할 수 있습니다.

![이미지: [메틸화 DNA 바이오마커 기반 간암 진단 제품의 분석 과정]](%5B%EB%A9%94%ED%8B%B8%ED%99%94%20dna%20%EB%B0%94%EC%9D%B4%EC%98%A4%EB%A7%88%EC%BB%A4%20%EA%B8%B0%EB%B0%98%20%EA%B0%84%EC%95%94%20%EC%A7%84%EB%8B%A8%20%EC%A0%9C%ED%92%88%EC%9D%98%20%EB%B6%84%EC%84%9D%20%EA%B3%BC%EC%A0%95%5D.jpg) |

|

[메틸화 DNA 바이오마커 기반 간암 진단 제품의 분석 과정] |

■ COLO eDX/HEPA eDX의 비교우위

|

|

보유기술 |

경쟁기술 |

|---|---|---|

|

제품 |

대장암 - COLO eDX

간암 -HEPA eDX |

대장암 - Cologuard (Exact sciences) - epi proColon (Epigenomics) - COVERA (Clinical Genomics)

간암 -HCC Blood TEST (Epigenomics) |

|

암 특이성 |

경쟁제품 대비 높은 암 특이성 - 10,000례 이상의 대규모 메틸 화 데이터를 이용해 암 특이적 인 바이오 마커 개발. 해당 바 이오마커를 사용해 바이오마커 의 높은 암 특이성 구현 |

보유기술 대비 낮은 암 특이성 - 대부분의 제품에서 사용되는 바이오마커는 10년 전에 개발 된 바이오마커로 기술적 한계로 인해 암 특이성 구현에 한계가 있었음 |

|

검사 편이성 |

검사 편이성 높음 - 바이오마커의 높은 암 특이성 을 기반으로 혈액 기반 검출 가 능. 혈액 기반 검사로 검사 편 이성 상대적으로 높음 - 높은 편이성은 현존 낮은 검 사 수검률을 높일 수 있을 것으 로 기대 |

검사 편이성 낮음 - 바이오마커의 낮은 암 특이성 으로 검출 시료가 제한적임 (예: 분변). 따라서 검사 편이 성이 높은 혈액 기반 검출에 한 계성이 존재함 - 편이성이 상대적으로 낮아 수 검률을 올리는데 한계 존재 |

|

활용도 |

높음 - 높은 암 특이성과 검사 편이 성을 바탕으로 정기 검진으로서 의 활용도 뿐 아니라 환자의 재 발 모니터링에도 응용 가능 |

낮음 - 검사 편이성이 낮아 암 환자 의 지속적인 재발 모니터링에 한계성 존재 |

다) 시장전망

암 조기진단검사는 암 진단을 받은 적 없는 무증상 일반 성인을 대상으로 수행되어 그 규모가 매우 큰 신흥시장입니다. 특히 단순 수명 연장이 아닌 건강수명을 중요하게 여기는 의료 패러다임의 변화로 조기진단에 대한 수요는 점차 증가할 것으로 예상됩니다. 또한 암은 주기적으로 모니터링 검사를 시행해야 하기 때문에 혈액 기반 검사 시장은 지속적으로 확대될 것입니다.

당사의 조기진단 제품의 타겟은 대장암과 간암입니다. 대장암과 간암은 초기에 뚜렷한 증상이 없어 발견하기 쉽지 않고 증상에 의해 발견한 뒤에는 병이 많이 진행되어 치료가 쉽지 않은 암입니다. 따라서 조기진단의 중요도가 매우 큰 질병이지만 현재 시행되고 있는 검사들은 뚜렷한 한계점을 보이고 있는 실정입니다. 간편하고 우수한 대체검사의 등장으로 조기진단 시장은 더 빠른 성장세를 보일 것으로 예상됩니다.

예방의학을 위한 암 조기발견의 중요성이 높아지고 기존 검사법의 한계를 극복하고자 하는 움직임이 많아짐에 따라 암 조기진단 검사에 대한 수요는 크게 늘어날 것으로 보입니다. 또한 조기진단 시장은 환자가 아닌 일반 성인을 대상으로 하기 때문에 간단하고 편리한 검사방법과 낮은 가격이 중요한 요소이며 보다 정확한 검사결과를 제공하기 위한 기술에 대한 요구도 높은 편입니다.

각 국가의 정부가 의료비 지출을 줄이기 위한 정책적 지원을 강화하고 있으며, 독점업체가 존재하는 도입기 단계의 시장이기 때문에 우수한 기술을 보유한 제품이 먼저 기존 검사법을 대체하고 시장점유율을 높일 수 있을 것으로 전망됩니다. 특히, 암 조기진단 시장 중 가장 큰 비중을 차지하는 대장암 조기진단 분야의 경우 아시아 시장의 잠재규모가 매우 크며 아시아 시장을 선점한 기업이 글로벌 시장에서 매우 큰 점유율을 확보할 것으로 예상됩니다.

4) 신규사업: 신속진단키트 및 현장진단검사장비

가) 자회사 ㈜나노바이오라이프

젠큐릭스는 2020년 8월 31일자로 ㈜나노바이오라이프 인수를 완료했습니다. ㈜나노바이오라이프는 개인의 체형과 질환, 건강상태 등에 특화된 병원 및 가정용 개인 맞춤형 재활 운동 및 의료기기를 포함하는 헬스케어 분야와 차별화된 고감도, 고 신뢰성의 광학 기술을 기반으로 건강이나 질병에 관련된 신속 진단 키트 및 판독 기기를 연구 개발, 제조하는 바이오메디컬 분야에서 사업을 영위하고 있습니다.

특히, ㈜나노바이오라이프가 개발한 현장진단(POCT)기기는 고감도 공초점 광학검출 기술 및 진단시약 개발기술을 기반으로 기존 카메라 검출 방식인 면 방식보다 미세한 점 단위로 신호를 수집해 검출하여 높은 검출감도와 정확도를 보입니다.

최근 신종 코로나바이러스 감염증(코로나19) 현상에 따른 비대면 의료 사업 활성화로 인해 현장진단기기에 대한 수요가 전세계적으로 늘어나고 있으며 향후 다양한 질환별 맞춤형 현장진단기기를 구축하게 되면 ㈜나노바이오라이프의 장비에 대한 수요는 지속적으로 늘어날 전망입니다.

나) 제품 소개: 신속진단키트

[신속진단 검사 제품]

| Nano-KGIC COVID-19 IgM/IgG KIT | 알러젠 진단키트 | ||||

|

|

[현장진단검사장비]

| NGR-100 | FluoScan_TOP | FluoScan_M3 | ||||||

|

|

|

나. 지적재산권

당사는 특허권 71건, 상표권 29건을 보유하고 있습니다.

| ※상세 현황은 '상세표-4. 지적재산권 현황(상세)' 참조 |

III. 재무에 관한 사항

1. 요약재무정보

(1) 요약연결재무제표

가. 요약 연결재무상태표

| (단위: 원) |

| 과목 | 제 12 기 반기말 (2022.06.30) |

제 11 기 (2021.12.31) |

제 10 기 (2020.12.31) |

|---|---|---|---|

| 자산 | |||

| 유동자산 | 16,247,710,101 | 23,548,335,018 | 11,132,603,871 |

| 현금및현금성자산 | 8,110,159,186 | 11,963,729,662 | 5,627,561,231 |

| 단기금융상품 | 5,000,000,000 | 10,000,000,000 | - |

| 매출채권및기타채권 | 1,865,780,814 | 860,536,604 | 851,433,242 |

| 기타유동자산 | 475,217,530 | 253,306,935 | 275,057,221 |

| 당기법인세자산 | 16,260,513 | 10,537,233 | 2,203,286 |

| 재고자산 | 780,292,058 | 460,224,584 | 4,376,348,891 |

| 비유동자산 | 26,994,004,824 | 31,738,646,909 | 52,845,108,608 |

| 장기금융자산 | - | - | - |

| 관계기업투자주식 | - | 109,467,073 | 235,000,000 |

| 유형자산 | 11,356,710,739 | 1,350,239,888 | 1,005,949,249 |

| 무형자산 | 3,726,944,773 | 3,737,107,430 | 3,229,622,753 |

| 사용권자산 | 318,611,551 | 411,532,602 | 389,950,722 |

| 당기손익-공정가치측정금융자산 | 11,396,420,000 | 24,644,760,000 | 47,170,000,000 |

| 비유동파생상품자산 | 15,714,000 | 848,728,023 | 235,725,000 |

| 기타비유동채권 | 179,603,761 | 636,811,893 | 578,860,884 |

| 자 산 총 계 | 43,241,714,925 | 55,286,981,927 | 63,977,712,479 |

| 부채 | |||

| 유동부채 | 19,778,822,197 | 23,195,656,710 | 8,572,748,320 |

| 매입채무및기타채무 | 736,819,542 | 746,473,283 | 1,077,562,728 |

| 단기차입금 | - | - | 858,320,000 |

| 유동리스부채 | 261,047,210 | 377,105,811 | 380,710,750 |

| 기타유동부채 | 368,492,236 | 352,268,068 | 351,976,828 |

| 당기손익-공정가치측정금융부채 | 18,412,463,209 | 21,719,809,548 | 5,904,178,014 |

| 비유동부채 | 9,239,209,483 | 1,048,848,366 | 1,493,988,918 |

| 장기차입금 | 7,500,000,000 | - | 128,660,000 |

| 충당부채 | 86,327,273 | 85,710,406 | 101,508,100 |

| 기타채무 | 71,368,726 | 66,504,944 | 337,143,761 |

| 비유동리스부채 | 142,363,604 | 237,918,136 | 474,666,977 |

| 비유동파생상품부채 | 1,438,500,000 | 658,065,000 | 450,775,000 |

| 이연법인세부채 | 649,880 | 649,880 | 1,235,080 |

| 부 채 총 계 | 29,018,031,680 | 24,244,505,076 | 10,066,737,238 |

| 자본 | |||

| 지배기업의 소유지분 | 14,652,417,595 | 30,990,594,709 | 53,376,817,597 |

| 자본금 | 3,482,830,000 | 3,482,830,000 | 3,199,449,500 |

| 우선주자본금 | 203,619,500 | 203,619,500 | - |

| 보통주자본금 | 3,279,210,500 | 3,279,210,500 | 3,199,449,500 |

| 자본잉여금 | 66,398,735,457 | 66,398,735,457 | 54,352,980,953 |

| 기타자본 | 1,419,022,680 | 1,325,928,568 | 1,371,263,829 |

| 이익잉여금 | (56,648,170,542) | (40,216,899,316) | (5,546,876,685) |

| 비지배지분 | (428,734,350) | 51,882,142 | 534,157,644 |

| 자 본 총 계 | 14,223,683,245 | 31,042,476,851 | 53,910,975,241 |

| 부채와자본총계 | 43,241,714,925 | 55,286,981,927 | 63,977,712,479 |

나. 요약 연결손익계산서

| (단위: 원) |

| 과목 | 제 12 기 반기 (2022.06.30) |

제 11 기 (2021.12.31) |

제 10 기 (2020.12.31) |

|---|---|---|---|

| 매출액 | 1,401,837,403 | 3,046,945,886 | 1,571,991,617 |

| 영업이익(손실) | (4,832,498,357) | (12,745,159,086) | (9,266,623,514) |

| 계속사업이익(손실) | (16,911,887,718) | (35,149,309,348) | 32,964,468,829 |

| 당기순이익(손실) | (16,911,887,718) | (35,149,309,348) | 32,964,468,829 |

| 주당순이익(손실) | (2,505) | (5,324) | 5,605 |

(2) 요약별도재무제표

가. 요약 재무상태표

| (단위: 원) |

| 과목 | 제 12 기 반기말 (2022.06.30) |

제 11 기 (2021.12.31) |

제 10 기 (2020.12.31) |

|---|---|---|---|

| 자산 | |||

| 유동자산 | 15,333,641,499 | 23,989,786,661 | 9,618,147,425 |

| 현금및현금성자산 | 7,518,571,254 | 11,602,073,585 | 4,669,151,398 |

| 단기금융상품 | 5,000,000,000 | 10,000,000,000 | - |

| 매출채권및기타채권 | 1,838,624,324 | 1,823,302,159 | 501,154,264 |

| 기타유동자산 | 345,463,511 | 159,579,916 | 212,624,621 |

| 당기법인세자산 | 16,212,123 | 10,535,613 | 2,180,726 |

| 재고자산 | 614,770,287 | 394,295,388 | 4,233,036,416 |

| 비유동자산 | 25,853,269,587 | 31,031,230,349 | 52,413,004,089 |

| 관계기업투자주식 | - | 109,467,073 | 235,000,000 |

| 종속기업투자주식 | 2,716,151,509 | 3,252,279,327 | 3,785,521,171 |

| 유형자산 | 11,024,821,513 | 980,939,577 | 449,722,035 |

| 무형자산 | 535,522,009 | 545,684,666 | 38,199,989 |

| 사용권자산 | 64,178,437 | 100,599,070 | - |

| 당기손익-공정가치측정금융자산 | 11,396,420,000 | 24,644,760,000 | 47,170,000,000 |

| 비유동파생상품자산 | 15,714,000 | 848,728,023 | 235,725,000 |

| 기타비유동채권 | 100,462,119 | 548,772,613 | 498,835,894 |

| 자 산 총 계 | 41,186,911,086 | 55,021,017,010 | 62,031,151,514 |

| 부채 | |||

| 유동부채 | 19,504,731,089 | 23,188,655,195 | 7,831,929,113 |

| 매입채무및기타채무 | 612,921,738 | 863,892,328 | 758,283,199 |

| 단기차입금 | - | - | 550,000,000 |

| 유동리스부채 | 150,372,397 | 266,418,121 | 273,787,972 |

| 기타유동부채 | 328,973,745 | 338,535,198 | 345,679,928 |

| 당기손익-공정가치측정금융부채 | 18,412,463,209 | 21,719,809,548 | 5,904,178,014 |

| 비유동부채 | 9,083,651,615 | 841,089,538 | 825,207,719 |

| 충당부채 | 67,526,193 | 66,998,329 | 78,763,467 |

| 장기차입금 | 7,500,000,000 | - | - |

| 기타채무 | 71,368,726 | 66,504,944 | 85,492,760 |

| 비유동리스부채 | 6,256,696 | 49,521,265 | 210,176,492 |

| 비유동파생상품부채 | 1,438,500,000 | 658,065,000 | 450,775,000 |

| 부 채 총 계 | 28,588,382,704 | 24,029,744,733 | 8,657,136,832 |

| 자본 | |||

| 자본금 | 3,482,830,000 | 3,482,830,000 | 3,199,449,500 |

| 우선주자본금 | 203,619,500 | 203,619,500 | - |

| 보통주자본금 | 3,279,210,500 | 3,279,210,500 | 3,199,449,500 |

| 자본잉여금 | 66,398,735,457 | 66,398,735,457 | 54,352,980,953 |

| 기타자본 | 1,419,022,680 | 1,325,928,568 | 1,371,263,829 |

| 결손금 | (58,702,059,755) | (40,216,221,748) | (5,549,679,600) |

| 자 본 총 계 | 12,598,528,382 | 30,991,272,277 | 53,374,014,682 |

| 부채와자본총계 | 41,186,911,086 | 55,021,017,010 | 62,031,151,514 |

나. 요약 손익계산서

| (단위: 원) |

| 과목 | 제 12 기 반기 (2022.06.30) |

제 11 기 (2021.12.31) |

제 10 기 (2020.12.31) |

|---|---|---|---|

| 매출액 | 1,399,932,763 | 2,166,609,092 | 1,451,900,600 |

| 영업이익(손실) | (3,823,421,474) | (11,670,054,790) | (8,898,654,804) |

| 계속사업이익(손실) | (18,485,838,007) | (34,666,542,148) | 33,105,600,328 |

| 당기순이익(손실) | (18,485,838,007) | (34,666,542,148) | 33,105,600,328 |

| 주당순이익(손실) | (2,819) | (5,323) | 5,604 |

2. 연결재무제표

|

연결 재무상태표 |

|

제 12 기 반기말 2022.06.30 현재 |

|

제 11 기말 2021.12.31 현재 |

|

(단위 : 원) |

|

제 12 기 반기말 |

제 11 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

16,247,710,101 |

23,548,335,018 |

|

현금및현금성자산 |

8,110,159,186 |

11,963,729,662 |

|

단기금융상품 |

5,000,000,000 |

10,000,000,000 |

|

매출채권및기타채권 |

1,865,780,814 |

860,536,604 |

|

기타유동자산 |

475,217,530 |

253,306,935 |

|

당기법인세자산 |

16,260,513 |

10,537,233 |

|

재고자산 |

780,292,058 |

460,224,584 |

|

비유동자산 |

26,994,004,824 |

31,738,646,909 |

|

관계기업투자주식 |

109,467,073 |

|

|

유형자산 |

11,356,710,739 |

1,350,239,888 |

|

무형자산 |

3,726,944,773 |

3,737,107,430 |

|

사용권자산 |

318,611,551 |

411,532,602 |

|

당기손익-공정가치측정금융자산 |

11,396,420,000 |

24,644,760,000 |

|

비유동파생상품자산 |

15,714,000 |

848,728,023 |

|

기타비유동채권 |

179,603,761 |

636,811,893 |

|

자산총계 |

43,241,714,925 |

55,286,981,927 |

|

부채 |

||

|

유동부채 |

19,778,822,197 |

23,195,656,710 |

|

매입채무및기타채무 |

736,819,542 |

746,473,283 |

|

유동리스부채 |

261,047,210 |

377,105,811 |

|

기타유동부채 |

368,492,236 |

352,268,068 |

|

당기손익-공정가치측정금융부채 |

18,412,463,209 |

21,719,809,548 |

|

비유동부채 |

9,239,209,483 |

1,048,848,366 |

|

장기차입금 |

7,500,000,000 |

|

|

충당부채 |

86,327,273 |

85,710,406 |

|

기타채무 |

71,368,726 |

66,504,944 |

|

비유동리스부채 |

142,363,604 |

237,918,136 |

|

비유동파생상품부채 |

1,438,500,000 |

658,065,000 |

|

이연법인세부채 |

649,880 |

649,880 |

|

부채총계 |

29,018,031,680 |

24,244,505,076 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

14,652,417,595 |

30,990,594,709 |

|

자본금 |

3,482,830,000 |

3,482,830,000 |

|

우선주자본금 |

203,619,500 |

203,619,500 |

|

보통주자본금 |

3,279,210,500 |

3,279,210,500 |

|

자본잉여금 |

66,398,735,457 |

66,398,735,457 |

|

기타자본 |

1,419,022,680 |

1,325,928,568 |

|

이익잉여금(결손금) |

(56,648,170,542) |

(40,216,899,316) |

|

비지배지분 |

(428,734,350) |

51,882,142 |

|

자본총계 |

14,223,683,245 |

31,042,476,851 |

|

자본과부채총계 |

43,241,714,925 |

55,286,981,927 |

|

연결 포괄손익계산서 |

|

제 12 기 반기 2022.01.01 부터 2022.06.30 까지 |

|

제 11 기 반기 2021.01.01 부터 2021.06.30 까지 |

|

(단위 : 원) |

|

제 12 기 반기 |

제 11 기 반기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

535,203,410 |

1,401,837,403 |

298,695,150 |

748,516,319 |

|

매출원가 |

226,334,238 |

766,533,446 |

944,326,115 |

1,173,413,877 |

|

매출총이익 |

308,869,172 |

635,303,957 |

(645,630,965) |

(424,897,558) |

|

판매비와관리비 |

2,969,823,916 |

5,467,802,314 |

2,276,473,291 |

4,426,876,469 |

|

영업이익(손실) |

(2,660,954,744) |

(4,832,498,357) |

(2,922,104,256) |

(4,851,774,027) |

|

금융수익 |

1,314,203,941 |

3,625,025,725 |

404,786,605 |

646,751,545 |

|

금융비용 |

8,358,025,467 |

15,136,111,467 |

(9,283,984,616) |

12,818,614,627 |

|

기타수익 |

20,720,761 |

44,812,395 |

27,888,563 |

60,830,806 |

|

기타비용 |

502,878,640 |

503,648,941 |

670,229 |

1,869,841 |

|

관계기업에 대한 지분법손익 |

(109,467,073) |

(51,553,023) |

(126,361,563) |

|

|

법인세비용차감전순이익(손실) |

(10,186,934,149) |

(16,911,887,718) |

6,742,332,276 |

(17,091,037,707) |

|

법인세비용 |

585,200 |

|||

|

당기순이익(손실) |

(10,186,934,149) |

(16,911,887,718) |

6,742,332,276 |

(17,090,452,507) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(9,937,074,382) |

(16,431,271,226) |

6,948,879,851 |

(16,740,588,876) |

|

비지배지분에 귀속되는 당기순이익(손실) |

(249,859,767) |

(480,616,492) |

(206,547,575) |

(349,863,631) |

|

총포괄손익 |

(10,186,934,149) |

(16,911,887,718) |

6,742,332,276 |

(17,090,452,507) |

|

총 포괄손익의 귀속 |

||||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(9,937,074,382) |

(16,431,271,226) |

6,948,879,851 |

(16,740,588,876) |

|

총 포괄손익, 비지배지분 |

(249,859,767) |

(480,616,492) |

(206,547,575) |

(349,863,631) |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(1,515) |

(2,505) |

1,071 |

(2,589) |

|

희석주당이익(손실) (단위 : 원) |

(1,515) |

(2,505) |

1,071 |

(2,589) |