|

|

제47기반기보고서 대표이사등 확인서 |

반 기 보 고 서

(제 47 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 06월 30일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년08월16일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 진원생명과학(주) |

| 대 표 이 사 : | 박영근 |

| 본 점 소 재 지 : | 서울시 영등포구 여의대로108 |

| (전 화)02-3458-4030 | |

| (홈페이지) http://www.genels.com | |

| 작 성 책 임 자 : | (직 책)부장 (성 명)박한모 |

| (전 화)02--3458-4030 | |

【 대표이사 등의 확인 】

|

|

제47기반기보고서 대표이사등 확인서 |

I. 회사의 개요

1. 회사의 개요

(1) 연결대상 종속회사 개황

(1-1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | - | 2 | 2 |

| 합계 | 2 | - | - | 2 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(1-2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

(2) 회사의 법적·상업적 명칭

당사의 명칭은 진원생명과학 주식회사라고 표기합니다.

또한 영문으로는 GeneOne Life Science, Inc., 라 표기합니다.

약식으로 표기할 경우에는 진원생명과학(주)라고 표기합니다.

(3) 설립일자 및 존속기간

초기에는 의류용 심지 전문제조/판매를 목적으로 1976년 1월27일에 설립되었습니다. 1987년 11월 16일에 유가증권시장에 상장되어 매매가 개시되었습니다.

(4) 본사의 주소, 전화번호, 홈페이지 주소

① 주 소 : 서울시 영등포구 여의대로108

② 전화번호 : 02-3458-4030

③ 홈페이지 : http://www.genels.com

(5) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

(6) 주요사업의 내용 및 향후 추진 신규사업

① 회사의 주요 목적사업

정관상 회사의 주된 목적사업은 하기와 같습니다.

1. 생명공학을 이용한 의약품 개발

2. 의약품, 원료의약품 제조 및 판매

3. 의약품, 원료의약품 위탁 제조 및 판매

4. 제약산업 전반에 대한 컨설팅, 건설 및 건설관리

5.의약품의 NRDO(No Research Development Only) 컨설팅 및 서비스

6. 비임상 및 임상 병리학 시험분석 및 대행서비스

7. 의약품의 연구학술용역

8. 유전체 의학을 이용한 개인별 유전체 분석, 진단 및 의약품 개발

9. 각종 심지의 제조 및 판매

10. 각종 직물의 제직, 가공 및 판매

11. 섬유봉제 및 섬유제조 관련 상품과 각종 부직포 판매

12. 수출입업, 도매, 소매업, 통신판매업

13. 부동산의 매매 및 임대업

14. 생명공학, 제약산업 또는 이와 관련된 업체에 대한 투자

15. 생명공학, 제약산업 또는 이와 관련된 의약품 및 장비 수입,수출,판매

16. 생명공학, 제약산업 또는 이와 관련된 연구장비 및 의료기기의 개발, 제조, 판매, 대여

17. 각호의 사업에 관련된 사업

18. 각호의 사업 또는 이에 관련된 사업에 대한 투자

② 향후 추진하고자 하는 신규사업

신약개발사업은 핵산 기반 바이오 신약과 항염증 치료 신약으로 나눌 수 있습니다.

핵산기반 바이오 신약은 DNA 기반 의약품과 mRNA 기반 의약품으로 나눌 수 있으며, 치료 목적에 따라 핵산 기반 백신, 핵산 기반 유전자의약품으로 구성되어 있습니다.

DNA기반 의약품 중 DNA백신은 다수의 제품이 전임상시험 및 국내외 임상시험 수행 중에 있으며, DNA기반 단백질의약품 및 DNA 기반 단클론항체 의약품은 타당성 검증연구를 통해 전임상 개발 후보물질을 도출하고 있으며, mRNA기반 의약품은 연구개발 기반 구축 및 mRNA 백신 후보물질을 도출하고 있습니다.

DNA백신은 신변종 바이러스로부터 초래하는 질병을 사전에 예방하는 신변종 감염병 DNA백신과 만성화된 감염질병에 대비하는 만성 감염병 DNA백신으로 구분되어 집니다.

당사는 신변종 감염병 DNA백신으로 코로나19 DNA백신, 메르스 DNA백신, 지카DNA백신, SFTS DNA백신을 개발하고 있습니다

메르스 DNA백신(GLS-5300)은 중동호흡기증후군 코로나바이러스에 감염되어 발생하는 질병으로 치사율이 40%이상 되는 신종 감염병인 메르스를 예방하는 백신으로 국내에서 메르스 감염사례가 증가함에 따라 2015년5월27일 이노비오와 메르스DNA백신의 공동연구계약을 체결하였습니다. 당사는 전임상 연구를 완료하고, 임상승인, 임상시험 관리와 임상시료의 대량생산을 담당하여 주도적으로 1상 및 1/2a상 임상 개발을 진행하고 있습니다.

2015년11월19일 미국 FDA로부터 1상 임상시험계획 승인을 받았습니다. 1상 임상시험은 2015년 11월11일 미국 국방부 산하 월터리드 미육군 연구소(Walter Reed

Army Instituteof Research)가 임상시험 관련 비용을 부담하는 조건으로 공동연구개발 계약을 체결하여 착수하였습니다. 2017년 2월24일 임상시험 중간결과를 발표하였고, 2018년 6월27일 WHO와 IVI 공동주최 메르스백신 국제심포지엄에서 1상 임상시험 예비결과를 발표하였습니다. 임상시험을 완료한 후 그 결과를 2019년 7월 25일국제 저명 의학전문학술지인 Lancet Infectious Disease에 발표하였습니다. 우수한 안전성과 높은 백신 면역반응을 확인하였고, 2015년 국내 메르스 사태에서 확보한 메르스 감염환자의 혈액과 비교 평가한 결과, 백신 접종 60주 후 메르스 완치 환자와 유사한 면역반응이 지속적으로 유지됨을 확인하였습니다. 당사는 국내에서 메르스 DNA백신의 개발 및 국가기관에 응급백신을 공급하기 위해, 2016년 12월 7일 국제백신연구소(IVI)로부터 개발비 전액을 지원을 받는 계약을 체결하였습니다. 2017년 6월30일 국내에서 1/2a상 임상시험을 수행하기 위해, 한국 식약처에 임상시험계획 승인을 받고자 신청하였고, 2017년 9월14일 임상시험계획 승인을 받았습니다. 2018년 6월1/2a상 임상시험을 위한 임상시험기관의 임상시험심사위원회(IRB)의 허가를 받았고, 2018년 9월5일 첫번째 임상시험대상자의 첫 접종이 이뤄진 후, 1/2a상 임상시험을 서울대병원과 분당서울대병원에서 진행하여, 2019년 5월30일 모든 임상시험대상자를 대상으로 백신 접종을 완료하였고, 2020년 5월 11일 임상시험을 종료하고 식약처 종료보고를 하였습니다. 1/2a상 임상시험의 중간 결과는 2020년5월14일 미국 유전자치료학회(ASGCT) 연례회의에서 발표하였습니다. 현재, 1/2a상 임상 전반에 대한 안전성 결과와 면역원성 결과에 대한 통계 분석을 진행하고 있습니다.

지카 DNA백신(GLS-5700)은 소두증을 유발하는 것으로 알려진 지카(Zika) 바이러스감염을 예방하거나 치료하는 백신으로 2016년 1월22일 이노비오와 DNA백신의 공동연구 계약을 체결하였습니다. 당사는 전임상 연구를 완료하고, 임상시험계획 승인, 임상시험관리와 임상시료의 대량생산을 담당하여 주도적으로 1상 임상 개발을 진행하고 있습니다.

2016년 6월20일 미국 FDA로부터 임상시험계획 승인을 받았고, 2017년 10월10일 우수한 임상시험 중간결과를 국제 저명 의학전문 학술잡지인 New England Journal of Medicine에 발표하였습니다. 또한, 푸에르토리코에서 160명의 피험자를 대상으로 하는 추가 1상 임상시험도 미국 식약국(FDA)로부터 2016년 8월30일에 승인을 받아 착수하였고, 2017년 6월 16일 임상시험대상자 160명의 등록이 완료된 후 모든 임상시험대상자를 대상으로 백신 접종을 완료하였고, 현재, 백신접종 후 추적관찰을 진행하고 있습니다.

SFTS DNA백신(GLS-5140)은 살인진드기 감염병을 예방하는 DNA백신으로 2015년 12월 KAIST 산학협력단과 보건복지부기술개발사업에 참여하여 살인진드기 바이러스 항원 후보물질 4종을 도출하였고, 실험동물에서 예방능력이 있음을 확인하였습니다. 그 결과를 2019년 8월 23일 국제 저명학술지인 Nature Communications에 발표하였습니다. 또한, 2018년 6월 29일 KAIST와 공동으로 “중증열성 혈소판 감소증후군(SFTS) 예방 DNA백신”에 대한 특허를 한국 특허청에 출원하였고, 2020년 2월4일 특허등록을 받았습니다. 2019년 6월26일 해외 특허 출원을 위해 특허협력조약(PCT)를 출원했습니다. 2020년10월 보건복지부 백신실용화기술개발사업의 미래대응 미해결 감염병 신규백신 개발 분야의 지원과제로 선정되어 임상시험계획 승인까지의 연구개발비용을 지원받게 되었습니다. 현재, 실험동물을 이용한 전임상시험을 통해 백신의 최종 후보물질을 선정하고, 적절한 용량과 용법을 찾고자 전임상연구를 진행하고 있습니다.

코로나19 DNA백신(GLS-5310)은 2020년 2월 우리나라에 코로나19 확진 사례가 발생한 직 후 백신 후보물질의 디자인 및 제작을 추진하다가 2020년 3월27일 ‘2020년도 질병관리본부 긴급 현안 지정 학술연구개발 용역과제’인 ‘핵산백신 플랫폼을 활용한 코로나19 백신후보물질 개발 사업’에 우선 순위 협상대상자로 선정되었습니다.

2020년 4월 후보물질을 제작한 후 생체외에서 후보물질로부터 코로나19 바이러스 항원이 생성되는 것을 확인하였습니다. 2020년 5월 VGXI사에서 후보물질의 cGMP생산공정 개발연구를 완료하였고, 2020년 7월 후보물질을 마우스에 접종한 후 우수한 항원특이적 T세포면역반응과 항원특이적 결합항체반응, 중화항체 생성을 확인하였습니다. 2020년9월 임상시험용 백신의 cGMP생산을 완료하여 1154바이알을 보관하고 있습니다. 실험동물을 이용한 임상 적용 경로에서 후보물질의 용량증량에 의한 면역원성을 평가를 완료하고, 2020년 12월 4일 한국 식약처로부터 1/2a상 임상시험계획 승인을 받았습니다. 2020년12월18일 고대구로병원과 임상시험 계약을 체결하였고, 12월31일 첫 대상자의 접종을 완료하였고, 2021년 1월21일 고용량군의 등록을 시작하여, 2021년 3월4일 임상1상 임상시험대상자 45명의 등록을 완료하고, 2021년 5월 모든 대상자의 접종이 완료되었고, 2021년7월8일 임상 1상중간분석 1차결과를 확인하고 자료모니터링위원회(DSMB) 심의를 통과하여 임상 2a상 시험에 진입하였습니다. 2021년2월4일 코로나19백신인 GLS-5310의 1/2a상 임상개발비용인98억원중 73억원의 연구비를 정부로부터 지원을 받게 되는 GLS-5310 승인일: 2020년12월 4일 협약을 ‘코로나19 치료제 백신 신약개발사업단”과 체결하였습니다.

GLS-5310의 글로벌 개발과 함께, 기존 피내접종과 비강내접종을 병용하는 임상시험을 미국에서 수행하기 위해, 2020년 1월19일 미국 FDA에 임상시험계획 승인을 신청하였고, 2021년 7월27일 승인을 받았습니다. 또한, 2021년9월6일 국가임상시험지원재단과 코로나19백신 임상2a상 대상자 모집지원 협약을 체결하였습니다. 2022년 6월말 기준, 1상 대상자 45명 추적관찰 완료 및 2a상 대상자 126명 추적관찰 진행중입니다. 2021년 7월 22일 코로나19 DNA백신인 GLS-5310의 백신 조성물특허에 대한 국내 및 PCT 출원을 완료하였고, 2021년 8월27일 DNA백신의 흡인작용 피내 접종기인 Gene-Derm의 흡인기 모듈에 대한 개량특허를 국내에 출원하였습니다. 2021년 10월 햄스터 공격감염 모델을 이용한 동물실험에서 GLS-5310이 야생형 및 베타 변이 코로나19 바이러스에 대한 감염을 완벽하게 예방함을 확인하였습니다. 2021년 11월5일 DNA 백신의 흡인작용 피내접종기인 GeneDerm의 플랫폼 개발과 이를 이용해서 확인된 연구결과를 사이언스의 자매지 Science Advances (사이언스 어드밴시스)에 게재하였고, 2022년 5월 25일 GeneDerm을 이용하여 GLS-5310 접종 후 면역원성과 유효성을 입증한 연구 결과를 국제 학술지인 Frontiers in Virology에 게재하였습니다. 2022년1월3일 미국 FDA로부터 코로나19백신접종자들을 대상으로 하여 GLS-5310을 부스터샷으로 접종하는 임상시험계획을 승인받았습니다. 해당 임상시험에서는 지난 2021년 7월27일 승인받은 임상시험의 변경 승인으로 미국에서 mRNA백신과 아데노바이러스 전달체 백신을 접종한 대상자에게 Gene-Derm 흡입압력을이용한 피내 접종군과 피내 접종 및 코 스프레이를 이용한 비강내 접종을 병용한 접종군을 비교하고자 합니다. 2022년 6월 말 기준, 69명 중 41명이 등록되었습니다.

당사는 만성 감염병 DNA백신으로 C형 간염 DNA백신을 개발하고 있습니다. C형 간염 DNA백신은 2011년10월7일 이노비오사와 계약을 체결하여 일본을 제외한 아시아 지역의 개발 및 판권을 확보하였습니다.

만성C형 간염 환자의 치료를 위한 백신인 VGX-6150은 2013년10월18일 한국 식약처로부터 임상시험계획을 승인받아 연세대 세브란스병원과 부산대병원에서 18명의 만성 C형 간염 임상시험대상자 대상으로 1상 임상시험을 진행하였습니다. 또한, 성공적인 2상 임상시험의 설계와 추가접종 후 면역기억에 의한 장기간 치료 효과를 확인하기 위해 2014년 9월 26일 한국 식약처로부터 상기 임상시험이 종료된 임상시험대상자중 희망자에 한해 후속임상시험계획을 승인받아 추가 임상시험을 완료하였습니다. 2017년 9월26일 HCV 2017 국제심포지엄에서 VGX-6150 안전성과 면역원성에 대한 결과를 발표하였고, 심각한 부작용 없이 매우 안전하면서도 C형 간염 바이러스에 대한 T세포 면역반응을 높인다는 1상 임상시험시험 결과를 간 연구분야의 국제적 전문 학술지인 ‘저널 오브 헤파톨로지(Journal of Hepatology)’의 2020년 2월 20일자 온라인판에 게재하였습니다.

C형 간염 예방을 위한 DNA백신인 GLS-6150과 GLS-6100은, VGX-6150의 임상 연구 중간 결과를 이용하여 신청한 보건복지부 기술개발사업에 2017년 6월9일 선정되어 개발을 착수하였습니다. GLS-6150은 기존치료제로 완치된 만성C형 간염 환자를 대상으로 재감염을 예방하는 제품이고, GLS-6100은 C형 간염 감염 고위험군이 대상이며 만성C형 간염 예방하는 제품입니다. GLS-6150은 2017년10월31일 국내에서 1상 임상시험을 위해, 한국 식약처에 임상시험계획 승인을 신청하였고, 2018년2월 2일 승인받았습니다. 2018년 7월 1상 임상시험을 위한 임상시험기관의 임상시험심사위원회(IRB)의 허가를 받았고, 2018년 9월4일 첫번째 임상시험대상자의 첫접종이 이뤄진 후, 1상 임상시험을 세브란스병원과 부산대병원에서 진행하게 되었습니다. 2018년 9월 4일 첫번째 임상시험대상자의 첫 접종이 있었고 2020년 5월 11일 임상시험을 종료하여 식약처에 종료 보고를 완료한 상태입니다. 현재, 1상 임상시험 전반에 대한 안전성 결과와 면역원성 결과에 대한 통계분석을 진행하고 있습니다.

GLS-6100은 국내에서 1상 임상시험 수행하기 위한 임상시험계획 승인 신청서를 2021년 1월4일 식약처에 제출하였고, 2021년 5월21일 승인받았습니다.

DNA기반 단백질의약품 및 단클론항체 의약품은 기존 단백질의약품 및 단클론항체 의약품 대비 우수한 가격 경쟁력, 체내 안전성 및 약효 지속성을 장점으로 하여 당사 R&D 기술력으로 직접 개발하고 있습니다.

당사는 DNA 기반 단백질의약품으로 DNA기반으로 한 혈우병 치료제의 개발 타당성에 대한 검증연구를 진행하고 있습니다.

DNA기반 혈우병치료제는 2014년 10월 강원대 의생명과학대학과 플라스미드 기반으로 한 혈우병 치료제의 의약품개발 타당성 검증 연구를 착수하였습니다. 현재, 혈액응고 8인자의 체내 생성량과 활성을 높이기 위한 제품후보물질에 대한 개선 연구를 진행하고 있습니다.

당사는 DNA 기반 단클론항체 의약품으로 DNA기반 B형간염 면역글로블린의 개발 타당성 검증연구를 진행하고 있습니다.

DNA기반 B형간염 면역글로블린은 2017년4월 강원대학교 산학협력단이 보유하고 있는 ‘B형간염 바이러스의 preS1에 특이적으로 결합하는 항체’2종에 대한 특허와 기술을 양수하여 타당성 검증 연구를 착수하였습니다. 이중 1종에 대한 특허는 2018년6월11일 한국 특허청으로부터 특허등록을 받았고, 2019년 2월 5일 미국 특허등록을 받았습니다. 나머지 1종은 2019년1월25일 한국 특허청에 특허 출원을 완료하였습니다. DNA기반 B형간염 항preS1 면역글로블린 2종의 후보물질 플라스미드와 항S면역글로불린 2종의 후보물질 플라스미드를 제작하여 연구용 시료를 생산하였고, 동물세포에서 항체생성과 항원 결합능력을 확인하였습니다. 현재, 실험동물에서 4종의 후보물질로부터 항체 생성 및 체내 분포 경향 분석 연구를 진행하고 있고, 2019년 9월 B형간염바이러스 연구분야의 세계적 권위자인 건국대 의학전문대학원 김균환 교수 연구팀과 함께 실험동물을 이용한 효능평가 연구를 수행한 결과 항preS1 면역글로블린과 항S면역글로불린을 동시에 처리한 조건에서 우수한 바이러스 억제효과를 확인하였습니다. 현재, 높은 국내 분포를 보이는 B형간염바이러스 유전자 C형에 대한 억제효과를 평가하는 세포 수준의 실험과 동물실험을 진행하고 있습니다.

mRNA기반 의약품의 연구개발을 수행하기 위해 기반 구축 및 mRNA 백신 후보물질을 도출하고 있습니다.

당사는 2018년 9월17일 자회사 VGXI가 임상용 의약품 mRNA를 생산하기 위해 미국 휴스턴 매소디스트병원연구소(Houston Methodist Research Institute)와 독점적 라이선스-인 계약을 체결함에 따라, mRNA 백신 및 mRNA 치료제 생산의 핵심 기술과 mRNA 백신 설계 및 연구 기술을 이전 받아 mRNA 백신 및 mRNA 치료제 연구개발 사업에 진출하게 되었습니다. 자회사인 VGXI는 mRNA 기반 의약품의 상업적 생산을 위한 파일럿 생산공정을 성공적으로 구축한 후 대규모 cGMP 생산공정을 구축하기 위한 공정 스케일업 및 최적화 단계를 진행하고 있습니다.

코로나19 mRNA백신은 2020년 2월 우리나라에 코로나19 확진 사례가 발생한 직후 휴스턴 매소디스트 병원 연구소의 John Cooke 연구팀으로부터 mRNA 백신 설계 및연구 기술을 이전 받아 mRNA 백신 후보물질의 디자인 및 제작을 진행하였습니다. 2020년 3월27일 ‘2020년도 질병관리본부 긴급 현안 지정 학술연구개발 용역과제’인 ‘핵산백신 플랫폼을 활용한 코로나19 백신후보물질 개발 사업’에 우선 순위 협상대상자로 선정되었습니다. 2020년 5월 후보물질을 2종을 제작한 후, 2020년 9월 생체 외에서 후보물질로부터 코로나19 바이러스 항원이 생성되는 것을 확인하였고, 2020년 11월 실험동물에서 후보물질 접종 후 항체면역반응과 T세포면역반응이 유도됨을 확인하였습니다. 현재, 제형화 기술인 LNP 기술을 보유한 기관들로부터 해당 기술의 평가를 진행하고 있습니다.

당사는 국내 mRNA백신 기반 신속 백신 개발 플랫폼 구축을 위한 준비를 진행하고 있습니다.

2021년 5월31일 한미사이언스와 mRNA 백신 대규모 생산기반 및 글로벌 네트워크 구축을 위한 상호협력개발을 체결하였습니다. 이번 계약에 따라 당사와 한미사이언스는 양사가 보유한 핵심 기술을 상호 협력으로 더욱 최적화함으써 수율과 에너지 자원 활용을 극대화하는 방법 등 mRNA 백신의 글로벌 대규모 생산을 위한 차세대 생산기술을 함께 연구하고, 코로나19 및 신종 감염병mRNA백신의 공동 연구 및 사업화를 포함한 포괄적인 글로벌 핵산 사업 네트워크 구축을 위한 파트너로서 기술확보 및 시장개척 등을 함께 해 나가기로 했습니다. 현재 향후 사업 진행 방향에 대한 구체적 논의를 시작하였습니다.

당사는 2021년 6월17일 mRNA 기반 신속백신제작 플랫폼을 구축하고 백신 선도물질 발굴 및 유효성을 평가하는 연구가 보건복지부 백신실용화기술개발사업단의 미래대응, 미해결 신변종 감염병백신 플랫폼 개발 분야의 지원 과제로 선정되었습니다. 질병청으로부터 기술이전을 받은 지카 백신 항원을 본 과제에 적용하여 지카 mRNA백신 선도물질 발굴 및 유효성 평가를 수행함으로써, 생산 효율성과 안정성이 증진된mRNA백신 원액생산공정 및 품질평가법을 개발하고, 원부자재의 국산화 가능여부를 확인하며, 초기 임상시험용 mRNA백신을 생산할 수 있는 LNP 제형공정 스케일 업을 목표로 하고 있습니다. 현재, mRNA 기반 신속백신제작 플랫폼의 구축을 완료한 상태이며, 지카 mRNA 백신 선도물질의 유효성 및 안전성 평가를 수행하고 있습니다.

당사는 2021년 6월25일 원형(circular) mRNA백신 기술을 활용한 새로운 mRNA백신용 플랫폼 개발 연구가 과학기술정보통신부 신변종감염병 대응 플랫폼 기술개발 사업의 세부연구로 선정이 되어 공동연구개발기관으로 참여하게 되었습니다. 총 43개월 동안 원형(circular) mRNA 플랫폼의 구축, 생산 및 유효성 평가를 수행하고, mRNA 대량생산 공정 최적화 및 cGMP 수준의 임상용 백신의 생산을 담당하게 됩니다. 2021년 9월에 원형(circular) mRNA 플랫폼의 특허 가출원을 완료한 후, 원형(circular) mRNA 플랫폼 기술의 문제점을 보완하여 특허 정식출원을 위한 추가 연구를 수행하고 있으며, 현재 신변종 감염병 선정을 위한 대상감염병(Disease X) 3종을 결정하여 백신으로 사용할 원형(circular) mRNA의 제작을 진행중에 있습니다.

당사는 R&D 역량 강화를 위한 전략적인 오픈 이노베이션(Open Innovation)을 지속적으로 추진중에 있으며, 그 결과 모 대학에서 연구중인 mRNA 전달체와 펩타이드 기반의 항암제 후보 물질을 2022년 3월부터 공동연구 방식으로 도입하여 그 유효성과 안전성을 평가하고 개선하는 연구를 수행하고 있습니다. 현재 연구개발중인 mRNA 전달체는 현재 COVID-19 mRNA 백신에서 사용하는 리피드나노파티클(LNP)과 다른 천연물질을 사용한 형태와 구조의 약물전달물질(DDS)로써 국제적인 특허 문제를 회피할 수 있는 새로운 mRNA 전달체를 확보할 수 있을 것으로 예상합니다. 그리고, 암세포에서 특이적으로 활성화된 세포생리학적 기능을 저해하는 방법의 펩타이드 항암제는 그 자체로서 항암제의 개발이 가능할 뿐 아니라, 당사가 확보하고 있는 mRNA 플랫폼에 적용하여 미충족 수요(Unmet Need)가 많은 암치료 분야에 새로운 치료방법(modality)을 적용하고자 하는 목적으로 연구를 진행하고 있습니다. 그 외에도 여러 방면으로 오픈 이노베이션을 진행하여 다양한 암이나 자가면역 질환, 퇴행성만성질환 등에 적용가능한 혁신적인 치료방법과 당사의 mRNA 플랫폼에 적용할 수 있는 새로운 치료방법을 연구기관들과 논의 중에 있습니다.

항염증 치료 신약은 천연물 유래 성분 의약품과 저분자량 화학합성의약품으로 나눌 수 있습니다. 천연물 유래 성분 의약품으로 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물이 있으며, 저분자량 화학합성의약품으로 항염증 면역제어 경구 약물이 있습니다.

쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물(GLS-1200)은 2018년 6월26일 미국 펜실베니아 대학교로부터 호흡기 감염에 대한 혁신 치료제 및 진단법 개발을 위한 쓴맛 수용체 신호전달 물질 및 관련 기술을 기술이전 받았습니다. 만성 축농증 치료를 위해 임상용 의약품의 생산을 완료하고, 2019년 8월5일 미국 FDA에 2상 임상시험 진행을 위한 임상시험계획 승인을 신청하였습니다. 본 임상은 미국 펜실베니아 대학교 임상시험센터에서 실시되며 만성 축농증 환자의 부비동 수술 이후 7주에 거쳐 만성 축농증 치료제(GLS-1200)인 코 스프레이를 비강을 통해 투여한 후 4개월 동안 급성 축농증의 재발 여부를 확인하는 목적으로 위약대조군과 함께 99명의 환자를 대상으로 진행할 것을 계획하고 있습니다. 2020년 4월13일 미국 FDA로부터 2상임상시험계획 승인을 받았지만 코로나19 감염병 사태로 인해 임상시험시험이 잠정 중단되었습니다. 2020년 4월22일, GLS-1200에 대해 펜실베니아 대학교와 공동으로 코로나19 및 독감을 포함한 다른 바이러스에 의한 감염을 예방하는 용도에 대한 특허를 미국 특허청에 출원하였고, 2021년1월6일 미국 특허청에 등록을 받았습니다. 비강에 분무된 GLS-1200은 비강 부위 세포의 쓴맛 수용체와 결합하여, 산화질소를 생성 분비하게 하여 코로나19 바이러스를 사멸시키게 됩니다. 2020년4월29일, 코로나19 감염 예방 코 스프레이 약물로 2상 임상시험계획 승인을 미국 FDA로부터 받아, 2020년 6월11일 펜실베니아 대학교 임상시험센터에서 의료계 종사자들을 대상으로 한 첫 임상시험대상자 투약이 진행되었고, 2020년 9월, 계획된 225명 임상시험대상자에서 50% 이상 대상자 등록이 완료되었습니다. 2021년1월18일 GLS-1200은 코 부위의 코로나19 바이러스를 감소시켰고, 족제비 감염 동물 모델을 통해 비강 세포내 감염을 억제하는 것으로 확인되었습니다. 미국 루이지에나주 바톤루지시에 2차 임상시험실시기관을 추가하였고, 2021년 4월 임상대상자를 일반인으로 확대해서 진행할 수 있도록 하는 IRB 승인을 받았습니다. 현재 대상자의 모집 및 투약은 계속 진행되고 있습니다.

항염증 면역제어 경구약물(GLS-1027)은 당사가 보유한 1상 임상시험이 종료된 GLS-1027(구VGX-1027)을 이용하여 자가면역성 신장질환 등의 치료를 위한 임상개발을 준비하고 있습니다. 공정개발 연구를 통해 불순물이 제거된 GLS-1027을 생산하였고, 기존 물질과의 항염증반응을 평가하기 위해 이탈리아 카타리나 대학 니콜라티 교수 연구팀과 협력하여 동물실험을 진행하여, GLS-1027이 코로나19 감염 후 생성되는 다수의 염증유발물질(싸이토카인)들의 억제 능력을 보여주었기 때문에, 2020년10월28일 코로나19 감염 후 과대 면역에 의한 심각한 폐질환을 방지하는 치료제로서GLS-1027의 2상 임상시험계획 승인 신청서를 미국 FDA에 제출했고, 11월30일 미국 FDA로부터 승인을 받았습니다. GLS-1027은 경구용 캡슐 약제로 빠른 체내 소실과 우수한 안전성을 임상1상 연구를 통해 이미 확인하였고, 선천성 면역세포에만 작용하여 싸이토카인 분비를 억제함으로서 과대 면역을 제어하여 정상수치로 면역이 회복될 수 있게 바이러스로 인한 감염을 치료하게 됩니다. 본 약제에 대한 2상 임상시험은 코로나19 확진자를 대상으로 132명을 계획하고 코로나19 바이러스 감염 시부터 GLS-1027을 선제적으로 투약하여 코로나19에 의한 심각한 폐렴 발병을 예방할 수 있는지를 평가하고자 하였습니다. 우리나라를 포함한 총 4개국(우리나라, 미국, 북 마케도니아, 불가리아)에서 수행하는 다지역 임상시험(MRCT)으로 설계되었습니다. 2021년3월1일 바톤루지 임상시험센터의 IRB 승인을 받았고, 2021년 7월2일 북 마케도니아 식약처로부터 승인을 받아 임상시험을 착수하였습니다. 2021년 11월1일 유럽의약품청(EMA)과 불가리아 허가당국으로부터 GLS-1027의 임상 2상 시험계획을 승인받았습니다. 2022년 6월 26일 기준으로 현재 3개국(미국, 북마케도니아, 불가리아)에서 임상시험대상자 132명의 등록을 완료하였습니다. 국내에서는 2021년1월29일 임상시험대상자 15명에 대한 GLS-1027의 2상 임상시험계획 승인 신청서를 식약처에 제출하였고, 2021년 9월8일 승인 받았습니다. 임상시험대상자의 빠른 등록을 위해 국내 5개 임상시험실시기관에서 진행되었으며, 2022년 4월 8일 마지막임상시험 개시방문(SIV)을 완료하여 임상시험대상자 모집과 등록을 진행하였습니다만, 국내에서는 입원환자 수의 급격한 감소로 인해 환자 모집의 어려움이 있었습니다. 이후, 한국을 제외한 3개국에서 계획한 환자 모집을 완료하여 국내에서의 환자 모집은 종료되었습니다. 2021년 6월30일 코로나19 중증 폐렴을 유발하는 햄스터 공격감염 연구결과를 발표하였습니다. GLS-1027 (국제 일반명 zenozulac)이 용량 의존적으로 폐렴증상 마커들의 발현 감소를 유도했고, 폐 부위 조직에서 바이러스 유발 세포융합체 (syncytia)와 세포이형성(atypia)이 탁월하게 감소함을 확인하였습니다. 또한, 코로나19 바이러스 남아공변이주인 B.1.351 β variant 에서도 동일한 결과를 확인할 수 있었습니다. 2022년6월16일, GLS-1027의 작용 기전을 국제 학술지 Translational Medicine Communications에 게재하게 됐습니다. 2022년6월26일, 임상 2상 임상시험에 계획된 132명의 대상자 가운데 132명의 등록이 완료되었고 109명의 대상자는 임상시험을 완료했습니다.

당사는 신약개발사업을 당사 기술력으로 직접 수행하기 위해, 2010년 2월 과학기술정보통신부로부터 기업부설연구소 인가를 받아 운영하고 있고, 2013년 9월 중소기업청으로부터 당사의 우수한 연구개발 능력을 평가받아 기술혁신형 중소기업(INNO-BIZ) 인증을 받았고, 2019년 3월 기술보증기금으로부터 벤처기업확인서를 받았습니다. 또한 메르스 DNA백신, 지카 DNA백신, 코로나19백신, 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물, 항염증 면역제어 경구약물의 글로벌 임상개발을 효율적으로 수행하기 위해 미국 펜실베니아주 Fort Washington시에 글로벌 임상개발 본부를 설립하였고 최고의학책임자를 임명하였습니다. 또한, 신종 감염병에 대한 핵산 기반 백신 개발과 면역학 및 종양학 분야의 기존 개발 역량을 크게 확장하고자 최고과학개발책임자를 임명하였습니다.

당사는 핵산기반 바이오 신약의 개발을 위하여 국내외 기업 및 전문연구기관과 적극적이고 지속적인 협력연구를 진행하고 있습니다. 지카 DNA백신의 개발을 위해 이노비오(Inovio), 미국 위스타(Wistar) 백신연구소, 캐나다 라발(Laval) 대학교와 협력하고, 메르스 DNA 백신의 개발을 위해 이노비오(Inovio), 미국 국방부 월터리드 미육군연구소(WRAIR), 국제백신연구소(IVI), 서울대병원, 분당서울대병원과 협력하고, C형 간염 예방 및 치료 DNA 백신 개발을 위해 세브란스병원, 부산대병원, 한국 과학기술원(KAIST)과 협력하고 있으며, SFTS DNA 백신 개발을 위해 한국과학기술원 (KAIST)과 협력하고, 코로나19 DNA백신 개발을 위해 질병관리청 공공백신개발지원센터, 고대구로병원, 고대안산병원, 한림대강남성심병원, 가천대길병원, 인하대병원, 국가임상시험지원재단과 협력하고, DNA 기반 단백질의약품 및 단클론항체 의약품 개발을 위해 강원대학교와 협력하고 있습니다. mRNA기반 의약품의 개발을 위해 미국 휴스턴 매소디스트 병원연구소(Houston Methodist Research Institute), 가톨릭대학교, 한국과학기술연구원(KIST)과 협력하고 있습니다. 또한, 항염증 치료 신약 개발을 위하여, 국외 전문연구기관과 협력연구를 진행하고 있습니다. 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물의 개발을 위해 미국 펜실베니아 대학교과 협력하고, 저분자량 화학 합성 항염증 면역제어 경구약물의 개발을 위해 이탈리아 카타리나 대학교와 협력하고 있고, 경구용 코로나19 치료제 개발을 위해 고대구로병원, 고대안암병원, 고대안산병원, 가천대길병원, 인하대병원과 협력하고 있습니다. 또한 성공적인 제품개발을 위해 세계적 감염병 치료 및 예방분야 전문가인 고려대학교 구로병원 김우주 교수 및 강원대학교 의과대학 신정임교수의 과학자문과 자회사인 VGXI와 협력하여 연구개발을 진행하고 있습니다

(7) 계열회사에 관한 사항

계열회사는 해외2개입니다. 미국 휴스턴 소재의 VGXI, Inc.,는 당사 지분율 100%로

DNA백신을 생산/판매하는 회사로 2008년5월에 설립된 비상장법인입니다. 베트남소재의 Dong-IL Interlining, Ltd.,는 당사 지분율 100%로 의류용 심지를 제조/판매

하고 있는 회사로 2003년 4월에 설립된 비상장법인입니다.

(8) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 상장 | 1987년 11월 26일 | - | - |

2. 회사의 연혁

(1) 회사의 연혁

1) 2018년 4월에는 4년6개월 만기 제3회 무기명식 이권부 무보증 사모 전환사채를 120억원 발행하였습니다.

2) 2018년 7월에는 본점을 이전하였습니다.(강남구청역 더피나클 강남 10층)

3) 2019년 4월에는 제3회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권을 행사하여 자본금이 211억9천만원입니다.

4) 2019년 7월에는 제3자 배정 유상증자를 하여 자본금이 219억여원이 되었습니다15) 2020년 1월에는 "주주배정후 실권주일반공모증자방식"으로 유상증자를 하여 자본금이 329억원입니다.

6) 2020년 1월에는 최대주주가 브이지엑스파마수티컬스(유)에서 박영근으로 변경 되었습니다.

7) 2020년 1월에는 제3회 무기명식 이권부 무보증 사모 전환사채 90억원을 조기 상 환하여 5억5천만원이 미상환잔액으로 남았습니다.

8) 2020년 2월에는 제2회 무기명식 이권부 무보증 사모 전환사채의 미상환잔액 2억 원을 조기 상환하였습니다.

9) 2020년 3월에는 제3회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권을 행사하였으며 자본금은 329억원입니다.

10) 2020년 4월에는 주식매수선택권 행사로 자본금이 329억6천8백만원입니다.

11) 2020년 4월에는 제3회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권을 행사하였으며 자본금은 330억8천만원입니다.

12) 2020년 4월에는 주식매수선택권 행사로 자본금이 331억1천9백만원입니다.

13) 2020년 7월에는 "주주배정후 실권주일반공모증자방식"으로 유상증자를 하여 자본금이 446억원입니다.

14) 2020년 9월에는 주식매수선택권 행사로 자본금이 446억8천7백만원입니다.

15) 2020년 10월에는 주식매수선택권 행사로 자본금이 447억3천9백만원입니다.

16) 2020년 11월에는 주식매수선택권 행사로 자본금이 447억6천2백만원입니다.

17) 2020년 12월에는 주식매수선택권 행사로 자본금이 447억7천1백만원입니다.

18) 2021년 3월에는 주식매수선택권 행사로 자본금이 451억8천9백만원입니다.

19) 2021년 4월에는 본점을 이전하였습니다.(서울시 영등포구 여의대로108 (20층

여의도동, 파크원NH금융타워)

20) 2021년 7월에는 주식매수선택권 행사로 자본금이 452억1천1백만원입니다.

21) 2021년 11월에는 제4회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권 을 행사하였으며 자본금은 453억3천8백만원입니다.

22) 2021년 12월에는 "주주배정후 실권주일반공모증자방식"으로 유상증자를 하여 자본금이 511억원입니다.

23) 2021년 12월에는 제4회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권 을 행사하였으며 자본금은 518억원입니다.

24) 2021년 12월에는 주주배정 무상증자를 하여 자본금이 773억원입니다.

25) 2021년 12월에는 제4회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권 을 행사하였으며 자본금은 774억8천만원입니다.

26) 2022년 1월에는 제4회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권 을 행사하였으며 자본금은 775억4천만원입니다.

27) 2022년 1월에는 제4회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권 을 행사하였으며 자본금은 775억6천만원입니다.

28) 2022년 1월에는 주식매수선택권 행사로 자본금이 776억1천만원입니다.

29) 2022년 3월에는 제4회 무기명식 이권부 무보증 사모 전환사채에 대해 전환권 을 행사하였으며 자본금은 776억8천만원입니다.

(2) 경영활동과 관련된 중요한 사항의 발생내용

1) 2018년 2월 MFDS(식품의약품안전처)로부터 C형간염 재감염 예방 DNA백신인 GLS-6150의 1상 임상시험에 대한 승인을 받았습니다.

2) 2018년 6월 대한민국 특허청으로부터 B형간염 바이러스의 preS1에 특이적으로 결합하는 항체 물질 1종에 대한 특허 등록을 받았습니다.

3) 2018년 6월 미국 펜실베니아 대학교로부터 호흡기 감염에 대한 혁신 치료제 및 진단법 개발을 위한 쓴맛 수용체 신호전달 물질 및 관련 기술을 이전 받았습니다.

4) 2018년 9월자회사인 VGXI,Inc.,가 미국 휴스턴 매소디스트병원 연구소(Houston Methodist Research Institute)로부터 mRNA 백신 및 RNA 치료제 생산의 핵심 기술과 mRNA 백신 설계 및 연구 기술을 이전 받았습니다.

5) 2019년 2월 5일 미국 특허청으로부터 B형간염 바이러스의 preS1에 특이적으로 결합하는 항체 물질 1종에 대한 특허 등록을 받았습니다.

6) 2020년 2월 4일 대한민국 특허청으로부터 중증 열성 혈소판 감소 증후군(SFTS) 바이러스 감염 질환 예방 또는 치료용 백신 조성물에 대한 특허 등록을 받았습니 다.

7) 2020년 4월13일 미국 FDA로부터 만성 축농증 치료를 위한 천연 성분 물질인 만

성 축농증 치료제(GLS-1200)의 임상2상 연구 승인을 받았습니다.

8) 2020년 4월29일 미국 FDA로부터 코로나19 감염 방지 코 스프레이 치료제인

GLS-1200의 2상 임상시험의 승인을 받았습니다.

9) 2020년 11월30일 미국 FDA로부터 코로나19 감염 후 심각한 폐질환을 억제하는 경구용 치료제인 GLS-1027의 2상 임상시험의 승인을 받았습니다.

10) 2020년 12월4일 MFDS(식품의약품안전처)로부터 코로나19 감염을 예방하는 DNA백신인 GLS-5310의 1/2a상 임상연구의 승인을 받았습니다.

11) 2021년 1월6일 미국 특허청으로부터 코 스프레이 치료제 및 축농증 치료제인

GLS-1200의 원천 기술에 대한 특허 등록을 받았습니다.

12) 2021년 2월4일 코로나19 치료제 백신 신약개발사업단으로 코로나19 DNA백신

GLS-5310의 1/2a상 임상개발 지원에 대한 협약을 체결하였습니다.

13) 2021년 5월21일 MFDS(식품의약품안전처)로부터 C형간염 고위험군을 대상으 로 하는 C형간염을 예방하는 DNA백신인 GLS-6100의 임상1상 연구의 승인을 받았습니다

14) 2021년 7월2일 북마케도니아 식약처로부터 경구용 코로나19 치료제인

GLS-1027의 2상 임상승인을 받았습니다.

15) 2021년 7월27일 미국 FDA로부터 코로나19 백신(GLS-5310)의 피내접종과

비강내 접종 병용 임상연구의 1상 임상승인을 받았습니다.

16) 2021년 9월6일 국가임상시험지원재단과 코로나19백신(GLS-5310)의 2상임상

시험 대상자 모집지원 협약을 체결하였습니다.

17) 2021년 9월8일 MFDS(식품의약품안전처)로부터 경구용 코로나19 치료제인

GLS-1027의 2상 임상승인을 받았습니다.

18) 2021년 11월1일 유럽의약품청(EMA)과 불가리아 허가당국으로부터 경구용

코로나19 치료제인 GLS-1027의 2상 임상승인을 받았습니다.

19) 2021년 12월 7일 미국 위스타 연구소(Wistar Institute of Anatomy and Biology) 로부터 니파(Nipah) 및 포와산(Powassan) 바이러스를 예방하는 핵산 백신 후보물 질의 기술이전 계약을 체결하였습니다.

20) 2022년 1월3일 미국 FDA로부터 코로나19 백신 접종자들을 대상으로 GLS-

5310을 부스터샷으로 접종하는 임상시험계획을 승인받았습니다. 해당 임상시험 은 지난 2021년 7월27일 승인받은 임상시험에 대한 변경 승인입니다.

(3) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 31일 | 정기주총 | 사외이사 김상돈 | 대표이사 박영근 사내이사 조병문 감 사 최성호 |

사외이사 이전오 |

3. 자본금 변동사항

(1) 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제47기 (반기) |

제46기 (2021년말) |

제45기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 77,678,502 | 77,479,055 | 44,771,008 |

| 액면금액 | 1,000 | 1,000 | 1,000 | |

| 자본금 | 77,678,502,000 | 77,479,055,000 | 44,771,008,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 77,678,502,000 | 77,479,055,000 | 44,771,008,000 |

4. 주식의 총수 등

(1) 주식의 총수 현황

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 종류주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 300,000,000 | - | 300,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 77,678,502 | - | 77,678,502 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 77,678,502 | - | 77,678,502 | - | |

| Ⅴ. 자기주식수 | 209,464 | - | 209,464 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 77,469,038 | - | 77,469,038 | - | |

(2) 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 06월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 기명식보통주 | 174,179 | - | - | - | 174,179 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 기명식보통주 | 174,179 | - | - | - | 174,179 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 기명식보통주 | 35,285 | - | - | - | 35,285 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 기명식보통주 | 209,464 | - | - | - | 209,464 | - | ||

| - | - | - | - | - | - | - | |||

* 상기 기타 취득(c)은 무상증자 단주처리를 위한 취득임.

5. 정관에 관한 사항

(1) 정관 이력 : 최근 개정일 2020년 3월 31일

(2) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2017년 03월 31일 | 제41기 정기주주총회 | 사업목적 추가 | 의료기기등 개발 |

| 2020년 03월 31일 | 제44기 정기주주총회 | 주권등의 전자등록 | 상법개정 |

II. 사업의 내용

1. 사업의 개요

(1) 회사의 현황

1) 영업개황

① 바이오의약품 사업

당사의 바이오의약품 사업은 바이오의약품 CMO사업과 차세대 바이오신약 개발사업으로 구분합니다.

바이오의약품 CMO사업은 임상 및 비임상 시험에 필요한 유전자치료제 및 DNA 백신의 원료인 국제규격(cGMP) 플라스미드(Plasmid) DNA 제품을 2008년 6월 미국에설립한 현지법인인 VGXI, Inc.에서 생산하여 해외 판매지점인 VGXI USA를 통해 판매하고 있습니다. 또한, 2018년 9월 미국 휴스턴 매소디스트 병원 연구소(Houston Methodist Research Institute, HMRI)와 독점적 라이선스 계약을 통해, 임상 등급의mRNA 생산 기술을 확보하여 생산공정 스케일업을 진행하고 있으며, 이에 따라 mRNA 백신 및 mRNA 치료제의 위탁생산 서비스 제공을 위한 준비가 계획대로 추진되고 있습니다

신약개발사업은 핵산 기반 바이오 신약과 항염증 치료 신약으로 나눌 수 있습니다.

핵산기반 바이오 신약은 DNA 기반 의약품과 mRNA 기반 의약품으로 나눌 수 있으며, 치료 목적에 따라 핵산 기반 백신, 핵산 기반 유전자의약품으로 구성되어 있습니다.

DNA백신은 신변종 바이러스로부터 초래하는 질병을 사전에 예방하는 신변종 감염병 DNA백신과 만성화된 감염질병에 대비하는 만성 감염병 DNA백신으로 구분되어 집니다.

메르스 DNA백신(GLS-5300)은 중동호흡기증후군 코로나바이러스에 감염되어 발생하는 질병으로 치사율이 40%이상 되는 신종 감염병인 메르스를 예방하는 백신으로 국내에서 메르스 감염사례가 증가함에 따라 2015년5월27일 이노비오와 메르스DNA백신의 공동연구계약을 체결하였습니다. 당사는 전임상 연구를 완료하고, 임상승인, 임상시험 관리와 임상시료의 대량생산을 담당하여 주도적으로 1상 및 1/2a상 임상 개발을 진행하고 있습니다.

2015년11월19일 미국 FDA로부터 1상 임상시험계획 승인을 받았습니다. 1상 임상시험은 2015년 11월11일 미국 국방부 산하 월터리드 미육군 연구소(Walter Reed

Army Instituteof Research)가 임상시험 관련 비용을 부담하는 조건으로 공동연구개발 계약을 체결하여 착수하였습니다. 2017년 2월24일 임상시험 중간결과를 발표하였고, 2018년 6월27일 WHO와 IVI 공동주최 메르스백신 국제심포지엄에서 1상 임상시험 예비결과를 발표하였습니다. 임상시험을 완료한 후 그 결과를 2019년 7월 25일국제 저명 의학전문학술지인 Lancet Infectious Disease에 발표하였습니다. 우수한 안전성과 높은 백신 면역반응을 확인하였고, 2015년 국내 메르스 사태에서 확보한 메르스 감염환자의 혈액과 비교 평가한 결과, 백신 접종 60주 후 메르스 완치 환자와 유사한 면역반응이 지속적으로 유지됨을 확인하였습니다. 당사는 국내에서 메르스 DNA백신의 개발 및 국가기관에 응급백신을 공급하기 위해, 2016년 12월 7일 국제백신연구소(IVI)로부터 개발비 전액을 지원을 받는 계약을 체결하였습니다. 2017년 6월30일 국내에서 1/2a상 임상시험을 수행하기 위해, 한국 식약처에 임상시험계획 승인을 받고자 신청하였고, 2017년 9월14일 임상시험계획 승인을 받았습니다. 2018년 6월1/2a상 임상시험을 위한 임상시험기관의 임상시험심사위원회(IRB)의 허가를 받았고, 2018년 9월5일 첫번째 임상시험대상자의 첫 접종이 이뤄진 후, 1/2a상 임상시험을 서울대병원과 분당서울대병원에서 진행하여, 2019년 5월30일 모든 임상시험대상자를 대상으로 백신 접종을 완료하였고, 2020년 5월 11일 임상시험을 종료하고 식약처 종료보고를 하였습니다. 1/2a상 임상시험의 중간 결과는 2020년5월14일 미국 유전자치료학회(ASGCT) 연례회의에서 발표하였습니다. 현재, 1/2a상 임상 전반에 대한 안전성 결과와 면역원성 결과에 대한 통계 분석을 진행하고 있습니다.

지카 DNA백신(GLS-5700)은 소두증을 유발하는 것으로 알려진 지카(Zika) 바이러스감염을 예방하거나 치료하는 백신으로 2016년 1월22일 이노비오와 DNA백신의 공동연구 계약을 체결하였습니다. 당사는 전임상 연구를 완료하고, 임상시험계획 승인, 임상시험관리와 임상시료의 대량생산을 담당하여 주도적으로 1상 임상 개발을 진행하고 있습니다.

2016년 6월20일 미국 FDA로부터 임상시험계획 승인을 받았고, 2017년 10월10일 우수한 임상시험 중간결과를 국제 저명 의학전문 학술잡지인 New England Journal of Medicine에 발표하였습니다. 또한, 푸에르토리코에서 160명의 피험자를 대상으로 하는 추가 1상 임상시험도 미국 식약국(FDA)로부터 2016년 8월30일에 승인을 받아 착수하였고, 2017년 6월 16일 임상시험대상자 160명의 등록이 완료된 후 모든 임상시험대상자를 대상으로 백신 접종을 완료하였고, 현재, 백신접종 후 추적관찰을 진행하고 있습니다.

SFTS DNA백신(GLS-5140)은 살인진드기 감염병을 예방하는 DNA백신으로 2015년 12월 KAIST 산학협력단과 보건복지부기술개발사업에 참여하여 살인진드기 바이러스 항원 후보물질 4종을 도출하였고, 실험동물에서 예방능력이 있음을 확인하였습니다. 그 결과를 2019년 8월 23일 국제 저명학술지인 Nature Communications에 발표하였습니다. 또한, 2018년 6월 29일 KAIST와 공동으로 “중증열성 혈소판 감소증후군(SFTS) 예방 DNA백신”에 대한 특허를 한국 특허청에 출원하였고, 2020년 2월4일 특허등록을 받았습니다. 2019년 6월26일 해외 특허 출원을 위해 특허협력조약(PCT)를 출원했습니다. 2020년10월 보건복지부 백신실용화기술개발사업의 미래대응 미해결 감염병 신규백신 개발 분야의 지원과제로 선정되어 임상시험계획 승인까지의 연구개발비용을 지원받게 되었습니다. 현재, 실험동물을 이용한 전임상시험을 통해 백신의 최종 후보물질을 선정하고, 적절한 용량과 용법을 찾고자 전임상연구를 진행하고 있습니다.

코로나19 DNA백신(GLS-5310)은 2020년 2월 우리나라에 코로나19 확진 사례가 발생한 직 후 백신 후보물질의 디자인 및 제작을 추진하다가 2020년 3월27일 ‘2020년도 질병관리본부 긴급 현안 지정 학술연구개발 용역과제’인 ‘핵산백신 플랫폼을 활용한 코로나19 백신후보물질 개발 사업’에 우선 순위 협상대상자로 선정되었습니다.

2020년 4월 후보물질을 제작한 후 생체외에서 후보물질로부터 코로나19 바이러스 항원이 생성되는 것을 확인하였습니다. 2020년 5월 VGXI사에서 후보물질의 cGMP생산공정 개발연구를 완료하였고, 2020년 7월 후보물질을 마우스에 접종한 후 우수한 항원특이적 T세포면역반응과 항원특이적 결합항체반응, 중화항체 생성을 확인하였습니다. 2020년9월 임상시험용 백신의 cGMP생산을 완료하여 1154바이알을 보관하고 있습니다. 실험동물을 이용한 임상 적용 경로에서 후보물질의 용량증량에 의한 면역원성을 평가를 완료하고, 2020년 12월 4일 한국 식약처로부터 1/2a상 임상시험계획 승인을 받았습니다. 2020년12월18일 고대구로병원과 임상시험 계약을 체결하였고, 12월31일 첫 대상자의 접종을 완료하였고, 2021년 1월21일 고용량군의 등록을 시작하여, 2021년 3월4일 임상1상 임상시험대상자 45명의 등록을 완료하고, 2021년 5월 모든 대상자의 접종이 완료되었고, 2021년7월8일 임상 1상중간분석 1차결과를 확인하고 자료모니터링위원회(DSMB) 심의를 통과하여 임상 2a상 시험에 진입하였습니다. 2021년2월4일 코로나19백신인 GLS-5310의 1/2a상 임상개발비용인 98억원중 73억원의 연구비를 정부로부터 지원을 받게 되는 GLS-5310 승인일: 2020년12월 4일 협약을 ‘코로나19 치료제 백신 신약개발사업단”과 체결하였습니다.

GLS-5310의 글로벌 개발과 함께, 기존 피내접종과 비강내접종을 병용하는 임상시험을 미국에서 수행하기 위해, 2020년 1월19일 미국 FDA에 임상시험계획 승인을 신청하였고, 2021년 7월27일 승인을 받았습니다. 또한, 2021년9월6일 국가임상시험지원재단과 코로나19백신 임상2a상 대상자 모집지원 협약을 체결하였습니다. 2022년 6월말 기준, 1상 대상자 45명 추적관찰 완료 및 2a상 대상자 126명 추적관찰 진행중입니다. 2021년 7월 22일 코로나19 DNA백신인 GLS-5310의 백신 조성물특허에 대한 국내 및 PCT 출원을 완료하였고, 2021년 8월27일 DNA백신의 흡인작용 피내 접종기인 Gene-Derm의 흡인기 모듈에 대한 개량특허를 국내에 출원하였습니다. 2021년 10월 햄스터 공격감염 모델을 이용한 동물실험에서 GLS-5310이 야생형 및 베타 변이 코로나19 바이러스에 대한 감염을 완벽하게 예방함을 확인하였습니다. 2021년 11월5일 DNA 백신의 흡인작용 피내접종기인 GeneDerm의 플랫폼 개발과 이를 이용해서 확인된 연구결과를 사이언스의 자매지 Science Advances (사이언스 어드밴시스)에 게재하였고, 2022년 5월 25일 GeneDerm을 이용하여 GLS-5310 접종 후 면역원성과 유효성을 입증한 연구 결과를 국제 학술지인 Frontiers in Virology에 게재하였습니다. 2022년1월3일 미국 FDA로부터 코로나19백신접종자들을 대상으로 하여 GLS-5310을 부스터샷으로 접종하는 임상시험계획을 승인받았습니다. 해당 임상시험에서는 지난 2021년 7월27일 승인받은 임상시험의 변경 승인으로 미국에서 mRNA백신과 아데노바이러스 전달체 백신을 접종한 대상자에게 Gene-Derm 흡입압력을이용한 피내 접종군과 피내 접종 및 코 스프레이를 이용한 비강내 접종을 병용한 접종군을 비교하고자 합니다. 2022년 6월 말 기준, 69명 중 41명이 등록되었습니다.

만성C형 간염 환자의 치료를 위한 백신인 VGX-6150은 2013년10월18일 한국 식약처로부터 임상시험계획을 승인받아 연세대 세브란스병원과 부산대병원에서 18명의 만성 C형 간염 임상시험대상자 대상으로 1상 임상시험을 진행하였습니다. 또한, 성공적인 2상 임상시험의 설계와 추가접종 후 면역기억에 의한 장기간 치료 효과를 확인하기 위해 2014년 9월 26일 한국 식약처로부터 상기 임상시험이 종료된 임상시험대상자중 희망자에 한해 후속임상시험계획을 승인받아 추가 임상시험을 완료하였습니다. 2017년 9월26일 HCV 2017 국제심포지엄에서 VGX-6150 안전성과 면역원성에 대한 결과를 발표하였고, 심각한 부작용 없이 매우 안전하면서도 C형 간염 바이러스에 대한 T세포 면역반응을 높인다는 1상 임상시험시험 결과를 간 연구분야의 국제적 전문 학술지인 ‘저널 오브 헤파톨로지(Journal of Hepatology)’의 2020년 2월 20일자 온라인판에 게재하였습니다.

C형 간염 예방을 위한 DNA백신인 GLS-6150과 GLS-6100은, VGX-6150의 임상 연구 중간 결과를 이용하여 신청한 보건복지부 기술개발사업에 2017년 6월9일 선정되어 개발을 착수하였습니다. GLS-6150은 기존치료제로 완치된 만성C형 간염 환자를 대상으로 재감염을 예방하는 제품이고, GLS-6100은 C형 간염 감염 고위험군이 대상이며 만성C형 간염 예방하는 제품입니다. GLS-6150은 2017년10월31일 국내에서 1상 임상시험을 위해, 한국 식약처에 임상시험계획 승인을 신청하였고, 2018년2월 2일 승인받았습니다. 2018년 7월 1상 임상시험을 위한 임상시험기관의 임상시험심사위원회(IRB)의 허가를 받았고, 2018년 9월4일 첫번째 임상시험대상자의 첫접종이 이뤄진 후, 1상 임상시험을 세브란스병원과 부산대병원에서 진행하게 되었습니다. 2018년 9월 4일 첫번째 임상시험대상자의 첫 접종이 있었고 2020년 5월 11일 임상시험을 종료하여 식약처에 종료 보고를 완료한 상태입니다. 현재, 1상 임상시험 전반에 대한 안전성 결과와 면역원성 결과에 대한 통계분석을 진행하고 있습니다.

GLS-6100은 국내에서 1상 임상시험 수행하기 위한 임상시험계획 승인 신청서를 2021년 1월4일 식약처에 제출하였고, 2021년 5월21일 승인받았습니다.

DNA기반 단백질의약품 및 단클론항체 의약품은 기존 단백질의약품 및 단클론항체 의약품 대비 우수한 가격 경쟁력, 체내 안전성 및 약효 지속성을 장점으로 하여 당사 R&D 기술력으로 직접 개발하고 있습니다.

DNA기반 혈우병치료제는 2014년 10월 강원대 의생명과학대학과 플라스미드 기반으로 한 혈우병 치료제의 의약품개발 타당성 검증 연구를 착수하였습니다. 현재, 혈액응고 8인자의 체내 생성량과 활성을 높이기 위한 제품후보물질에 대한 개선 연구를 진행하고 있습니다.

DNA기반 B형간염 면역글로블린은 2017년4월 강원대학교 산학협력단이 보유하고 있는 ‘B형간염 바이러스의 preS1에 특이적으로 결합하는 항체’2종에 대한 특허와 기술을 양수하여 타당성 검증 연구를 착수하였습니다. 이중 1종에 대한 특허는 2018년6월11일 한국 특허청으로부터 특허등록을 받았고, 2019년 2월 5일 미국 특허등록을 받았습니다. 나머지 1종은 2019년1월25일 한국 특허청에 특허 출원을 완료하였습니다. DNA기반 B형간염 항preS1 면역글로블린 2종의 후보물질 플라스미드와 항S면역글로불린 2종의 후보물질 플라스미드를 제작하여 연구용 시료를 생산하였고, 동물세포에서 항체생성과 항원 결합능력을 확인하였습니다. 현재, 실험동물에서 4종의 후보물질로부터 항체 생성 및 체내 분포 경향 분석 연구를 진행하고 있고, 2019년 9월 B형간염바이러스 연구분야의 세계적 권위자인 건국대 의학전문대학원 김균환 교수 연구팀과 함께 실험동물을 이용한 효능평가 연구를 수행한 결과 항preS1 면역글로블린과 항S면역글로불린을 동시에 처리한 조건에서 우수한 바이러스 억제효과를 확인하였습니다. 현재, 높은 국내 분포를 보이는 B형간염바이러스 유전자 C형에 대한 억제효과를 평가하는 세포 수준의 실험과 동물실험을 진행하고 있습니다.

mRNA기반 의약품의 연구개발을 수행하기 위해 기반 구축 및 mRNA 백신 후보물질을 도출하고 있습니다.

당사는 2018년 9월17일 자회사 VGXI가 임상용 의약품 mRNA를 생산하기 위해 미국 휴스턴 매소디스트병원연구소(Houston Methodist Research Institute)와 독점적 라이선스-인 계약을 체결함에 따라, mRNA 백신 및 mRNA 치료제 생산의 핵심 기술과 mRNA 백신 설계 및 연구 기술을 이전 받아 mRNA 백신 및 mRNA 치료제 연구개발 사업에 진출하게 되었습니다. 자회사인 VGXI는 mRNA 기반 의약품의 상업적 생산을 위한 파일럿 생산공정을 성공적으로 구축한 후 대규모 cGMP 생산공정을 구축하기 위한 공정 스케일업 및 최적화 단계를 진행하고 있습니다.

코로나19 mRNA백신은 2020년 2월 우리나라에 코로나19 확진 사례가 발생한 직후 휴스턴 매소디스트 병원 연구소의 John Cooke 연구팀으로부터 mRNA 백신 설계 및연구 기술을 이전 받아 mRNA 백신 후보물질의 디자인 및 제작을 진행하였습니다. 2020년 3월27일 ‘2020년도 질병관리본부 긴급 현안 지정 학술연구개발 용역과제’인 ‘핵산백신 플랫폼을 활용한 코로나19 백신후보물질 개발 사업’에 우선 순위 협상대상자로 선정되었습니다. 2020년 5월 후보물질을 2종을 제작한 후, 2020년 9월 생체 외에서 후보물질로부터 코로나19 바이러스 항원이 생성되는 것을 확인하였고, 2020년 11월 실험동물에서 후보물질 접종 후 항체면역반응과 T세포면역반응이 유도됨을 확인하였습니다. 현재, 제형화 기술인 LNP 기술을 보유한 기관들로부터 해당 기술의 평가를 진행하고 있습니다.

2021년 5월31일 한미사이언스와 mRNA 백신 대규모 생산기반 및 글로벌 네트워크 구축을 위한 상호협력개발을 체결하였습니다. 이번 계약에 따라 당사와 한미사이언스는 양사가 보유한 핵심 기술을 상호 협력으로 더욱 최적화함으써 수율과 에너지 자원 활용을 극대화하는 방법 등 mRNA 백신의 글로벌 대규모 생산을 위한 차세대 생산기술을 함께 연구하고, 코로나19 및 신종 감염병mRNA백신의 공동 연구 및 사업화를 포함한 포괄적인 글로벌 핵산 사업 네트워크 구축을 위한 파트너로서 기술확보 및 시장개척 등을 함께 해 나가기로 했습니다. 현재 향후 사업 진행 방향에 대한 구체적 논의를 시작하였습니다.

당사는 2021년 6월17일 mRNA 기반 신속백신제작 플랫폼을 구축하고 백신 선도물질 발굴 및 유효성을 평가하는 연구가 보건복지부 백신실용화기술개발사업단의 미래대응, 미해결 신변종 감염병백신 플랫폼 개발 분야의 지원 과제로 선정되었습니다. 질병청으로부터 기술이전을 받은 지카 백신 항원을 본 과제에 적용하여 지카 mRNA백신 선도물질 발굴 및 유효성 평가를 수행함으로써, 생산 효율성과 안정성이 증진된mRNA백신 원액생산공정 및 품질평가법을 개발하고, 원부자재의 국산화 가능여부를 확인하며, 초기 임상시험용 mRNA백신을 생산할 수 있는 LNP 제형공정 스케일 업을 목표로 하고 있습니다. 현재, mRNA 기반 신속백신제작 플랫폼의 구축을 완료한 상태이며, 지카 mRNA 백신 선도물질의 유효성 및 안전성 평가를 수행하고 있습니다.

당사는 2021년 6월25일 원형(circular) mRNA백신 기술을 활용한 새로운 mRNA백신용 플랫폼 개발 연구가 과학기술정보통신부 신변종감염병 대응 플랫폼 기술개발 사업의 세부연구로 선정이 되어 공동연구개발기관으로 참여하게 되었습니다. 총 43개월 동안 원형(circular) mRNA 플랫폼의 구축, 생산 및 유효성 평가를 수행하고, mRNA 대량생산 공정 최적화 및 cGMP 수준의 임상용 백신의 생산을 담당하게 됩니다. 2021년 9월에 원형(circular) mRNA 플랫폼의 특허 가출원을 완료한 후, 원형(circular) mRNA 플랫폼 기술의 문제점을 보완하여 특허 정식출원을 위한 추가 연구를 수행하고 있으며, 현재 신변종 감염병 선정을 위한 대상감염병(Disease X) 3종을 결정하여 백신으로 사용할 원형(circular) mRNA의 제작을 진행중에 있습니다.

당사는 R&D 역량 강화를 위한 전략적인 오픈 이노베이션(Open Innovation)을 지속적으로 추진중에 있으며, 그 결과 모 대학에서 연구중인 mRNA 전달체와 펩타이드 기반의 항암제 후보 물질을 2022년 3월부터 공동연구 방식으로 도입하여 그 유효성과 안전성을 평가하고 개선하는 연구를 수행하고 있습니다. 현재 연구개발중인 mRNA 전달체는 현재 COVID-19 mRNA 백신에서 사용하는 리피드나노파티클(LNP)과 다른 천연물질을 사용한 형태와 구조의 약물전달물질(DDS)로써 국제적인 특허 문제를 회피할 수 있는 새로운 mRNA 전달체를 확보할 수 있을 것으로 예상합니다. 그리고, 암세포에서 특이적으로 활성화된 세포생리학적 기능을 저해하는 방법의 펩타이드 항암제는 그 자체로서 항암제의 개발이 가능할 뿐 아니라, 당사가 확보하고 있는 mRNA 플랫폼에 적용하여 미충족 수요(Unmet Need)가 많은 암치료 분야에 새로운 치료방법(modality)을 적용하고자 하는 목적으로 연구를 진행하고 있습니다. 그 외에도 여러 방면으로 오픈 이노베이션을 진행하여 다양한 암이나 자가면역 질환, 퇴행성만성질환 등에 적용가능한 혁신적인 치료방법과 당사의 mRNA 플랫폼에 적용할 수 있는 새로운 치료방법을 연구기관들과 논의 중에 있습니다.

항염증 치료 신약은 천연물 유래 성분 의약품과 저분자량 화학합성의약품으로 나눌 수 있습니다. 천연물 유래 성분 의약품으로 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물이 있으며, 저분자량 화학합성의약품으로 항염증 면역제어 경구 약물이 있습니다.

쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물(GLS-1200)은 2018년 6월26일 미국 펜실베니아 대학교로부터 호흡기 감염에 대한 혁신 치료제 및 진단법 개발을 위한 쓴맛 수용체 신호전달 물질 및 관련 기술을 기술이전 받았습니다. 만성 축농증 치료를 위해 임상용 의약품의 생산을 완료하고, 2019년 8월5일 미국 FDA에 2상 임상시험 진행을 위한 임상시험계획 승인을 신청하였습니다. 본 임상은 미국 펜실베니아 대학교 임상시험센터에서 실시되며 만성 축농증 환자의 부비동 수술 이후 7주에 거쳐 만성 축농증 치료제(GLS-1200)인 코 스프레이를 비강을 통해 투여한 후 4개월 동안 급성 축농증의 재발 여부를 확인하는 목적으로 위약대조군과 함께 99명의 환자를 대상으로 진행할 것을 계획하고 있습니다. 2020년 4월13일 미국 FDA로부터 2상임상시험계획 승인을 받았지만 코로나19 감염병 사태로 인해 임상시험시험이 잠정 중단되었습니다. 2020년 4월22일, GLS-1200에 대해 펜실베니아 대학교와 공동으로 코로나19 및 독감을 포함한 다른 바이러스에 의한 감염을 예방하는 용도에 대한 특허를 미국 특허청에 출원하였고, 2021년1월6일 미국 특허청에 등록을 받았습니다. 비강에 분무된 GLS-1200은 비강 부위 세포의 쓴맛 수용체와 결합하여, 산화질소를 생성 분비하게 하여 코로나19 바이러스를 사멸시키게 됩니다. 2020년4월29일, 코로나19 감염 예방 코 스프레이 약물로 2상 임상시험계획 승인을 미국 FDA로부터 받아, 2020년 6월11일 펜실베니아 대학교 임상시험센터에서 의료계 종사자들을 대상으로 한 첫 임상시험대상자 투약이 진행되었고, 2020년 9월, 계획된 225명 임상시험대상자에서 50% 이상 대상자 등록이 완료되었습니다. 2021년1월18일 GLS-1200은 코 부위의 코로나19 바이러스를 감소시켰고, 족제비 감염 동물 모델을 통해 비강 세포내 감염을 억제하는 것으로 확인되었습니다. 미국 루이지에나주 바톤루지시에 2차 임상시험실시기관을 추가하였고, 2021년 4월 임상대상자를 일반인으로 확대해서 진행할 수 있도록 하는 IRB 승인을 받았습니다. 현재 대상자의 모집 및 투약은 계속 진행되고 있습니다.

항염증 면역제어 경구약물(GLS-1027)은 당사가 보유한 1상 임상시험이 종료된 GLS-1027(구VGX-1027)을 이용하여 자가면역성 신장질환 등의 치료를 위한 임상개발을 준비하고 있습니다. 공정개발 연구를 통해 불순물이 제거된 GLS-1027을 생산하였고, 기존 물질과의 항염증반응을 평가하기 위해 이탈리아 카타리나 대학 니콜라티 교수 연구팀과 협력하여 동물실험을 진행하여, GLS-1027이 코로나19 감염 후 생성되는 다수의 염증유발물질(싸이토카인)들의 억제 능력을 보여주었기 때문에, 2020년10월28일 코로나19 감염 후 과대 면역에 의한 심각한 폐질환을 방지하는 치료제로서GLS-1027의 2상 임상시험계획 승인 신청서를 미국 FDA에 제출했고, 11월30일 미국 FDA로부터 승인을 받았습니다. GLS-1027은 경구용 캡슐 약제로 빠른 체내 소실과 우수한 안전성을 임상1상 연구를 통해 이미 확인하였고, 선천성 면역세포에만 작용하여 싸이토카인 분비를 억제함으로서 과대 면역을 제어하여 정상수치로 면역이 회복될 수 있게 바이러스로 인한 감염을 치료하게 됩니다. 본 약제에 대한 2상 임상시험은 코로나19 확진자를 대상으로 132명을 계획하고 코로나19 바이러스 감염 시부터 GLS-1027을 선제적으로 투약하여 코로나19에 의한 심각한 폐렴 발병을 예방할 수 있는지를 평가하고자 하였습니다. 우리나라를 포함한 총 4개국(우리나라, 미국, 북 마케도니아, 불가리아)에서 수행하는 다지역 임상시험(MRCT)으로 설계되었습니다. 2021년3월1일 바톤루지 임상시험센터의 IRB 승인을 받았고, 2021년 7월2일 북 마케도니아 식약처로부터 승인을 받아 임상시험을 착수하였습니다. 2021년 11월1일 유럽의약품청(EMA)과 불가리아 허가당국으로부터 GLS-1027의 임상 2상 시험계획을 승인받았습니다. 2022년 6월 26일 기준으로 현재 3개국(미국, 북마케도니아, 불가리아)에서 임상시험대상자 132명의 등록을 완료하였습니다. 국내에서는 2021년1월29일 임상시험대상자 15명에 대한 GLS-1027의 2상 임상시험계획 승인 신청서를 식약처에 제출하였고, 2021년 9월8일 승인 받았습니다. 임상시험대상자의 빠른 등록을 위해 국내 5개 임상시험실시기관에서 진행되었으며, 2022년 4월 8일 마지막임상시험 개시방문(SIV)을 완료하여 임상시험대상자 모집과 등록을 진행하였습니다만, 국내에서는 입원환자 수의 급격한 감소로 인해 환자 모집의 어려움이 있었습니다. 이후, 한국을 제외한 3개국에서 계획한 환자 모집을 완료하여 국내에서의 환자 모집은 종료되었습니다. 2021년 6월30일 코로나19 중증 폐렴을 유발하는 햄스터 공격감염 연구결과를 발표하였습니다. GLS-1027 (국제 일반명 zenozulac)이 용량 의존적으로 폐렴증상 마커들의 발현 감소를 유도했고, 폐 부위 조직에서 바이러스 유발 세포융합체 (syncytia)와 세포이형성(atypia)이 탁월하게 감소함을 확인하였습니다. 또한, 코로나19 바이러스 남아공변이주인 B.1.351 β variant 에서도 동일한 결과를 확인할 수 있었습니다. 2022년6월16일, GLS-1027의 작용 기전을 국제 학술지 Translational Medicine Communications에 게재하게 됐습니다. 2022년6월26일, 임상 2상 임상시험에 계획된 132명의 대상자 가운데 132명의 등록이 완료되었고 109명의 대상자는 임상시험을 완료했습니다.

당사는 핵산기반 바이오 신약의 개발을 위하여 국내외 기업 및 전문연구기관과 적극적이고 지속적인 협력연구를 진행하고 있습니다. 지카 DNA백신의 개발을 위해 이노비오(Inovio), 미국 위스타(Wistar) 백신연구소, 캐나다 라발(Laval) 대학교와 협력하고, 메르스 DNA 백신의 개발을 위해 이노비오(Inovio), 미국 국방부 월터리드 미육군연구소(WRAIR), 국제백신연구소(IVI), 서울대병원, 분당서울대병원과 협력하고, C형 간염 예방 및 치료 DNA 백신 개발을 위해 세브란스병원, 부산대병원, 한국 과학기술원(KAIST)과 협력하고 있으며, SFTS DNA 백신 개발을 위해 한국과학기술원 (KAIST)과 협력하고, 코로나19 DNA백신 개발을 위해 질병관리청 공공백신개발지원센터, 고대구로병원, 고대안산병원, 한림대강남성심병원, 가천대길병원, 인하대병원, 국가임상시험지원재단과 협력하고, DNA 기반 단백질의약품 및 단클론항체 의약품 개발을 위해 강원대학교와 협력하고 있습니다. mRNA기반 의약품의 개발을 위해 미국 휴스턴 매소디스트 병원연구소(Houston Methodist Research Institute), 가톨릭대학교, 한국과학기술연구원(KIST)과 협력하고 있습니다. 또한, 항염증 치료 신약 개발을 위하여, 국외 전문연구기관과 협력연구를 진행하고 있습니다. 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물의 개발을 위해 미국 펜실베니아 대학교과 협력하고, 저분자량 화학 합성 항염증 면역제어 경구약물의 개발을 위해 이탈리아 카타리나 대학교와 협력하고 있고, 경구용 코로나19 치료제 개발을 위해 고대구로병원, 고대안암병원, 고대안산병원, 가천대길병원, 인하대병원과 협력하고 있습니다. 또한 성공적인 제품개발을 위해 세계적 감염병 치료 및 예방분야 전문가인 고려대학교 구로병원 김우주 교수 및 강원대학교 의과대학 신정임교수의 과학자문과 자회사인 VGXI와 협력하여 연구개발을 진행하고 있습니다

② 섬유사업

섬유산업부문은 경기불황, 환율변동 등의 영향으로 해외수출 및 내수가 부진하고 여기에 후발국의 섬유 저가공세는 계속 이어져 가격하락 및 시장잠식요인으로 작용하였습니다.

③회사 매출액과 영업손익 및 손익

당반기말 연결재무제표기준으로 회사의 매출액은 263여억원이었으며, 영업손실 162여억원, 당기 순손실 156여억원을 기록하였습니다.

2) 시장점유율 등

① 바이오의약품 사업

플라스미드 DNA 기반의 바이오의약품 연구/개발 사업과 플라스미드 DNA 생산/공급(CMO) 사업은 아직까지 전세계적으로 완제의약품으로 승인을 받은 의약품이 없는 관계로 시장점유율을 예측하기 곤란합니다.

② 섬유사업

심지사업은 국내시장 수요의 50~60%선 점유율을 차지하고 있습니다.

3) 시장의 특성

① DNA백신 및 핵산기반 치료제 분야

DNA백신 시장은 ‘2019 Global industry Trends, Growth, Share, Size, and 2025 Forecast Research Report (2019년 5월, Industry Research사 발행)’에 의하면, DNA백신이 기존 백신들 대비 효과적이고 부작용이 적은 특성으로 말미암아, 2017년 기준 잠재 수익의 시장점유율이 미국에서 58%, 유럽에서 28%로 평가하고 있고, 2025년말까지 62억불 규모의 시장과 2019년부터 2025년까지 연평균성장률(CAGR)7.7%를 전망하였습니다. 또 다른 시장분석기관인 ResearchAndMarkets.com은 2019년부터2027년까지의 연평균성장률(CAGR) 42.03%를 전망하기도 하였습니다.

핵산기반 치료제 시장은 주로 유전질환과 유전적 장애를 대상으로 하는 치료제로 개발이 되고 있습니다. 기존 치료제들이 치료효능이 거의 없거나 크지 않다 보니까, 혁신의약품으로 평가를 받고 있습니다. ‘Nucleic Acid-based Therapeutics Market2018 Professional Analysis by Technology Type till 2020 (2019년10월, Market Research Future사 발행)’보고서에 의하면, 2022년말까지 전세계 핵산기반 치료제의 시장은 7억 4198만불 규모의 시장과 2019년부터 2022년까지의 연평균성장률 (CAGR) 6.8%를 전망하였습니다.

DNA백신 분야는 현재 미국 이노비오사의 HPV 관련 자궁경부전암 및 암 치료 백신인 VGX-3100이 글로벌 3상임상연구를 진행하고 있습니다. 또한, 한국 진원생명과학의 메르스 DNA백신인 GLS-5300은 한국내 2상임상단계(1/2a상임상)연구를 진행하고 있어, 향후 수 년이내에 사람을 대상으로 하는 DNA백신의 시판 허가 및 상업화가능성이 높아지고 있습니다. DNA 백신개발사들의 차별적인 제품 개발 전략으로 인해, 동일질환을 대상으로 하는 중복적인 제품 개발 사례는 비교적 적은 편입니다.

핵산기반치료제 중 mRNA 치료제 분야는 다국적 제약사들의 자금 및 협력을 지원받은 바이오텍 기업들이 신종감염병 치료제 및 항암치료제를 대상으로 임상 개발을 진행 중에 있습니다. 대표적인 바이오텍기업들로는 Moderna, CureVac, BioNTech사등이 있습니다. 특히, 코로나19 백신의 2개 제품은 현재 긴급사용승인을 받아 대량공급 및 접종을 진행하고 있습니다. 핵산기반치료제 중 플라스미드 DNA 치료제 분야는 현재 한국의 헬릭스미스사가 당뇨병성 신경병증을 대상으로 한 엔젠시스 (Engensis, VM202)라는 제품의 글로벌 3상임상연구를 진행하고 있습니다.

② 플라스미드 DNA CMO 산업

플라스미드 DNA는 최근 미국 및 전세계에 시판된 바이러스 운반체 기반 유전자치료제들의 원료물질로 이용되고 있고, 플라스미드 DNA 유전자치료제에서는 주성분으로 이용되고 있어, 전세계 유전자치료제 의약품 생산의 근간을 이루는 중요한 역할을하고 있습니다. 즉, AAV 운반체 기반 유전자치료제 또는 렌티바이러스 운반체 기반 유전자치료제를 생산하기 위해서는 반드시 플라스미드 DNA의 의약품 생산이 전제되어야 합니다. 따라서, 최근 전세계 유전자치료제 시장의 급속적인 성장에 힘입어, 플라스미드 DNA의 의약품 위탁생산 산업의 성장이 가속화 되고 있습니다

'Viral Vector & Plasmid DNA Manufacturing Market (2019년5월, Acumen Research and Consulting사 발행)’보고서에 의하면, 2026년까지 18억불의 시장 규모와 2019년부터 2022년까지의 연평균성장률(CAGR) 21.4%를 전망하였습니다.

비록 유전자치료제 시장의 급속한 성장으로 이들의 원료물질인 플라스미드 DNA의 전세계 의약품 생산 수요는 증가하고 있지만, 원료물질이라는 점과 고순도, 고농도의플라스미드 GMP 생산기술이 필요 하다는 점들로 인해, 전문적인 위탁 생산기업이 전세계적으로 많지 않고, 기업들간 기술력의 차이가 있습니다.

대표적인 플라스미드 DNA 위탁생산기업으로는 미국의 VGXI사 (진원생명과학 자회사), 벨기에의 Eurogentec사, 미국의 Aldevron사, 영국의 Cobra사등이 있습니다. 최근 플라스미드 DNA의 전세계 위탁생산 수요가 증가함에 따라, 몇몇 기업들의 생산시설 확장 보도가 이어지고 있습니다. 미국의 VGXI사와 Adveron사는 2020년대초까지 연 매출 10억불의 생산시설의 확장을 완료하거나 진행하고 있습니다.

③ 섬유사업

당사는 상기 바이오의약품사업과 별도로 면, P/C 및 CVC 등을 소재로 한 의류용 접착, 비접착 심지를 주 ITEM으로 하여 VIETNAM 해외공장에서 제조한 심지(Dress Shirts, Caps등의 부자재로 쓰임)를 판매하고 있습니다. 동남아 저개발국에서 저가심지제품이 일부 생산되고 있음을 감안할 때 제품차별화를 통한 비교우위와 다품종 소Lot화로 다양한 수요자의 욕구에 신속히 대응하는 판매전략이 요구됨에 따라 고부가가치제품개발과 다양한 소재개발로 해외수출 확대에 노력하고 있습니다.주거래처는 국내외의류업체(수출 및 내수용 봉제업체) 및 해외 Buyer로서 다양한 Sales Network를 가지고 있습니다. 비록 심지시장이 직물제품시장에 비해 협소한 편이나 품질우위 및 가격 경쟁력을 유지하며 판매확대에 힘쓰고 있습니다.

4) 신규사업 등의 내용 및 전망

① 신약개발사업 부문

신약개발사업은 핵산 기반 바이오 신약과 항염증 치료 신약으로 나눌 수 있습니다.

핵산기반 바이오 신약은 DNA 기반 의약품과 mRNA 기반 의약품으로 나눌 수 있으며, 치료 목적에 따라 핵산 기반 백신, 핵산 기반 유전자의약품으로 구성되어 있습니다.

DNA기반 의약품 중 DNA백신은 다수의 제품이 전임상시험 및 국내외 임상시험 수행 중에 있으며, DNA기반 단백질의약품 및 DNA 기반 단클론항체 의약품은 타당성 검증연구를 통해 전임상 개발 후보물질을 도출하고 있으며, mRNA기반 의약품은 연구개발 기반 구축 및 mRNA 백신 후보물질을 도출하고 있습니다.

DNA백신은 신변종 바이러스로부터 초래하는 질병을 사전에 예방하는 신변종 감염병 DNA백신과 만성화된 감염질병에 대비하는 만성 감염병 DNA백신으로 구분되어 집니다.

당사는 신변종 감염병 DNA백신으로 코로나19 DNA백신, 메르스 DNA백신, 지카DNA백신, SFTS DNA백신을 개발하고 있습니다

메르스 DNA백신(GLS-5300)은 중동호흡기증후군 코로나바이러스에 감염되어 발생하는 질병으로 치사율이 40%이상 되는 신종 감염병인 메르스를 예방하는 백신으로 국내에서 메르스 감염사례가 증가함에 따라 2015년5월27일 이노비오와 메르스DNA백신의 공동연구계약을 체결하였습니다. 당사는 전임상 연구를 완료하고, 임상승인, 임상시험 관리와 임상시료의 대량생산을 담당하여 주도적으로 1상 및 1/2a상 임상 개발을 진행하고 있습니다.

2015년11월19일 미국 FDA로부터 1상 임상시험계획 승인을 받았습니다. 1상 임상시험은 2015년 11월11일 미국 국방부 산하 월터리드 미육군 연구소(Walter Reed

Army Instituteof Research)가 임상시험 관련 비용을 부담하는 조건으로 공동연구개발 계약을 체결하여 착수하였습니다. 2017년 2월24일 임상시험 중간결과를 발표하였고, 2018년 6월27일 WHO와 IVI 공동주최 메르스백신 국제심포지엄에서 1상 임상시험 예비결과를 발표하였습니다. 임상시험을 완료한 후 그 결과를 2019년 7월 25일국제 저명 의학전문학술지인 Lancet Infectious Disease에 발표하였습니다. 우수한 안전성과 높은 백신 면역반응을 확인하였고, 2015년 국내 메르스 사태에서 확보한 메르스 감염환자의 혈액과 비교 평가한 결과, 백신 접종 60주 후 메르스 완치 환자와 유사한 면역반응이 지속적으로 유지됨을 확인하였습니다. 당사는 국내에서 메르스 DNA백신의 개발 및 국가기관에 응급백신을 공급하기 위해, 2016년 12월 7일 국제백신연구소(IVI)로부터 개발비 전액을 지원을 받는 계약을 체결하였습니다. 2017년 6월30일 국내에서 1/2a상 임상시험을 수행하기 위해, 한국 식약처에 임상시험계획 승인을 받고자 신청하였고, 2017년 9월14일 임상시험계획 승인을 받았습니다. 2018년 6월1/2a상 임상시험을 위한 임상시험기관의 임상시험심사위원회(IRB)의 허가를 받았고, 2018년 9월5일 첫번째 임상시험대상자의 첫 접종이 이뤄진 후, 1/2a상 임상시험을 서울대병원과 분당서울대병원에서 진행하여, 2019년 5월30일 모든 임상시험대상자를 대상으로 백신 접종을 완료하였고, 2020년 5월 11일 임상시험을 종료하고 식약처 종료보고를 하였습니다. 1/2a상 임상시험의 중간 결과는 2020년5월14일 미국 유전자치료학회(ASGCT) 연례회의에서 발표하였습니다. 현재, 1/2a상 임상 전반에 대한 안전성 결과와 면역원성 결과에 대한 통계 분석을 진행하고 있습니다.

지카 DNA백신(GLS-5700)은 소두증을 유발하는 것으로 알려진 지카(Zika) 바이러스감염을 예방하거나 치료하는 백신으로 2016년 1월22일 이노비오와 DNA백신의 공동연구 계약을 체결하였습니다. 당사는 전임상 연구를 완료하고, 임상시험계획 승인, 임상시험관리와 임상시료의 대량생산을 담당하여 주도적으로 1상 임상 개발을 진행하고 있습니다.

2016년 6월20일 미국 FDA로부터 임상시험계획 승인을 받았고, 2017년 10월10일 우수한 임상시험 중간결과를 국제 저명 의학전문 학술잡지인 New England Journal of Medicine에 발표하였습니다. 또한, 푸에르토리코에서 160명의 피험자를 대상으로 하는 추가 1상 임상시험도 미국 식약국(FDA)로부터 2016년 8월30일에 승인을 받아 착수하였고, 2017년 6월 16일 임상시험대상자 160명의 등록이 완료된 후 모든 임상시험대상자를 대상으로 백신 접종을 완료하였고, 현재, 백신접종 후 추적관찰을 진행하고 있습니다.

SFTS DNA백신(GLS-5140)은 살인진드기 감염병을 예방하는 DNA백신으로 2015년 12월 KAIST 산학협력단과 보건복지부기술개발사업에 참여하여 살인진드기 바이러스 항원 후보물질 4종을 도출하였고, 실험동물에서 예방능력이 있음을 확인하였습니다. 그 결과를 2019년 8월 23일 국제 저명학술지인 Nature Communications에 발표하였습니다. 또한, 2018년 6월 29일 KAIST와 공동으로 “중증열성 혈소판 감소증후군(SFTS) 예방 DNA백신”에 대한 특허를 한국 특허청에 출원하였고, 2020년 2월4일 특허등록을 받았습니다. 2019년 6월26일 해외 특허 출원을 위해 특허협력조약(PCT)를 출원했습니다. 2020년10월 보건복지부 백신실용화기술개발사업의 미래대응 미해결 감염병 신규백신 개발 분야의 지원과제로 선정되어 임상시험계획 승인까지의 연구개발비용을 지원받게 되었습니다. 현재, 실험동물을 이용한 전임상시험을 통해 백신의 최종 후보물질을 선정하고, 적절한 용량과 용법을 찾고자 전임상연구를 진행하고 있습니다.

코로나19 DNA백신(GLS-5310)은 2020년 2월 우리나라에 코로나19 확진 사례가 발생한 직 후 백신 후보물질의 디자인 및 제작을 추진하다가 2020년 3월27일 ‘2020년도 질병관리본부 긴급 현안 지정 학술연구개발 용역과제’인 ‘핵산백신 플랫폼을 활용한 코로나19 백신후보물질 개발 사업’에 우선 순위 협상대상자로 선정되었습니다.

2020년 4월 후보물질을 제작한 후 생체외에서 후보물질로부터 코로나19 바이러스 항원이 생성되는 것을 확인하였습니다. 2020년 5월 VGXI사에서 후보물질의 cGMP생산공정 개발연구를 완료하였고, 2020년 7월 후보물질을 마우스에 접종한 후 우수한 항원특이적 T세포면역반응과 항원특이적 결합항체반응, 중화항체 생성을 확인하였습니다. 2020년9월 임상시험용 백신의 cGMP생산을 완료하여 1154바이알을 보관하고 있습니다. 실험동물을 이용한 임상 적용 경로에서 후보물질의 용량증량에 의한 면역원성을 평가를 완료하고, 2020년 12월 4일 한국 식약처로부터 1/2a상 임상시험계획 승인을 받았습니다. 2020년12월18일 고대구로병원과 임상시험 계약을 체결하였고, 12월31일 첫 대상자의 접종을 완료하였고, 2021년 1월21일 고용량군의 등록을 시작하여, 2021년 3월4일 임상1상 임상시험대상자 45명의 등록을 완료하고, 2021년 5월 모든 대상자의 접종이 완료되었고, 2021년7월8일 임상 1상중간분석 1차결과를 확인하고 자료모니터링위원회(DSMB) 심의를 통과하여 임상 2a상 시험에 진입하였습니다. 2021년2월4일 코로나19백신인 GLS-5310의 1/2a상 임상개발비용인98억원중 73억원의 연구비를 정부로부터 지원을 받게 되는 GLS-5310 승인일: 2020년12월 4일 협약을 ‘코로나19 치료제 백신 신약개발사업단”과 체결하였습니다.

GLS-5310의 글로벌 개발과 함께, 기존 피내접종과 비강내접종을 병용하는 임상시험을 미국에서 수행하기 위해, 2020년 1월19일 미국 FDA에 임상시험계획 승인을 신청하였고, 2021년 7월27일 승인을 받았습니다. 또한, 2021년9월6일 국가임상시험지원재단과 코로나19백신 임상2a상 대상자 모집지원 협약을 체결하였습니다. 2022년 6월말 기준, 1상 대상자 45명 추적관찰 완료 및 2a상 대상자 126명 추적관찰 진행중입니다. 2021년 7월 22일 코로나19 DNA백신인 GLS-5310의 백신 조성물특허에 대한 국내 및 PCT 출원을 완료하였고, 2021년 8월27일 DNA백신의 흡인작용 피내 접종기인 Gene-Derm의 흡인기 모듈에 대한 개량특허를 국내에 출원하였습니다. 2021년 10월 햄스터 공격감염 모델을 이용한 동물실험에서 GLS-5310이 야생형 및 베타 변이 코로나19 바이러스에 대한 감염을 완벽하게 예방함을 확인하였습니다. 2021년 11월5일 DNA 백신의 흡인작용 피내접종기인 GeneDerm의 플랫폼 개발과 이를 이용해서 확인된 연구결과를 사이언스의 자매지 Science Advances (사이언스 어드밴시스)에 게재하였고, 2022년 5월 25일 GeneDerm을 이용하여 GLS-5310 접종 후 면역원성과 유효성을 입증한 연구 결과를 국제 학술지인 Frontiers in Virology에 게재하였습니다. 2022년1월3일 미국 FDA로부터 코로나19백신접종자들을 대상으로 하여 GLS-5310을 부스터샷으로 접종하는 임상시험계획을 승인받았습니다. 해당 임상시험에서는 지난 2021년 7월27일 승인받은 임상시험의 변경 승인으로 미국에서 mRNA백신과 아데노바이러스 전달체 백신을 접종한 대상자에게 Gene-Derm 흡입압력을이용한 피내 접종군과 피내 접종 및 코 스프레이를 이용한 비강내 접종을 병용한 접종군을 비교하고자 합니다. 2022년 6월 말 기준, 69명 중 41명이 등록되었습니다.

당사는 만성 감염병 DNA백신으로 C형 간염 DNA백신을 개발하고 있습니다. C형 간염 DNA백신은 2011년10월7일 이노비오사와 계약을 체결하여 일본을 제외한 아시아 지역의 개발 및 판권을 확보하였습니다.

만성C형 간염 환자의 치료를 위한 백신인 VGX-6150은 2013년10월18일 한국 식약처로부터 임상시험계획을 승인받아 연세대 세브란스병원과 부산대병원에서 18명의 만성 C형 간염 임상시험대상자 대상으로 1상 임상시험을 진행하였습니다. 또한, 성공적인 2상 임상시험의 설계와 추가접종 후 면역기억에 의한 장기간 치료 효과를 확인하기 위해 2014년 9월 26일 한국 식약처로부터 상기 임상시험이 종료된 임상시험대상자중 희망자에 한해 후속임상시험계획을 승인받아 추가 임상시험을 완료하였습니다. 2017년 9월26일 HCV 2017 국제심포지엄에서 VGX-6150 안전성과 면역원성에 대한 결과를 발표하였고, 심각한 부작용 없이 매우 안전하면서도 C형 간염 바이러스에 대한 T세포 면역반응을 높인다는 1상 임상시험시험 결과를 간 연구분야의 국제적 전문 학술지인 ‘저널 오브 헤파톨로지(Journal of Hepatology)’의 2020년 2월 20일자 온라인판에 게재하였습니다.

C형 간염 예방을 위한 DNA백신인 GLS-6150과 GLS-6100은, VGX-6150의 임상 연구 중간 결과를 이용하여 신청한 보건복지부 기술개발사업에 2017년 6월9일 선정되어 개발을 착수하였습니다. GLS-6150은 기존치료제로 완치된 만성C형 간염 환자를 대상으로 재감염을 예방하는 제품이고, GLS-6100은 C형 간염 감염 고위험군이 대상이며 만성C형 간염 예방하는 제품입니다. GLS-6150은 2017년10월31일 국내에서 1상 임상시험을 위해, 한국 식약처에 임상시험계획 승인을 신청하였고, 2018년2월 2일 승인받았습니다. 2018년 7월 1상 임상시험을 위한 임상시험기관의 임상시험심사위원회(IRB)의 허가를 받았고, 2018년 9월4일 첫번째 임상시험대상자의 첫접종이 이뤄진 후, 1상 임상시험을 세브란스병원과 부산대병원에서 진행하게 되었습니다. 2018년 9월 4일 첫번째 임상시험대상자의 첫 접종이 있었고 2020년 5월 11일 임상시험을 종료하여 식약처에 종료 보고를 완료한 상태입니다. 현재, 1상 임상시험 전반에 대한 안전성 결과와 면역원성 결과에 대한 통계분석을 진행하고 있습니다.

GLS-6100은 국내에서 1상 임상시험 수행하기 위한 임상시험계획 승인 신청서를 2021년 1월4일 식약처에 제출하였고, 2021년 5월21일 승인받았습니다.

DNA기반 단백질의약품 및 단클론항체 의약품은 기존 단백질의약품 및 단클론항체 의약품 대비 우수한 가격 경쟁력, 체내 안전성 및 약효 지속성을 장점으로 하여 당사 R&D 기술력으로 직접 개발하고 있습니다.

당사는 DNA 기반 단백질의약품으로 DNA기반으로 한 혈우병 치료제의 개발 타당성에 대한 검증연구를 진행하고 있습니다.

DNA기반 혈우병치료제는 2014년 10월 강원대 의생명과학대학과 플라스미드 기반으로 한 혈우병 치료제의 의약품개발 타당성 검증 연구를 착수하였습니다. 현재, 혈액응고 8인자의 체내 생성량과 활성을 높이기 위한 제품후보물질에 대한 개선 연구를 진행하고 있습니다.

당사는 DNA 기반 단클론항체 의약품으로 DNA기반 B형간염 면역글로블린의 개발 타당성 검증연구를 진행하고 있습니다.

DNA기반 B형간염 면역글로블린은 2017년4월 강원대학교 산학협력단이 보유하고 있는 ‘B형간염 바이러스의 preS1에 특이적으로 결합하는 항체’2종에 대한 특허와 기술을 양수하여 타당성 검증 연구를 착수하였습니다. 이중 1종에 대한 특허는 2018년6월11일 한국 특허청으로부터 특허등록을 받았고, 2019년 2월 5일 미국 특허등록을 받았습니다. 나머지 1종은 2019년1월25일 한국 특허청에 특허 출원을 완료하였습니다. DNA기반 B형간염 항preS1 면역글로블린 2종의 후보물질 플라스미드와 항S면역글로불린 2종의 후보물질 플라스미드를 제작하여 연구용 시료를 생산하였고, 동물세포에서 항체생성과 항원 결합능력을 확인하였습니다. 현재, 실험동물에서 4종의 후보물질로부터 항체 생성 및 체내 분포 경향 분석 연구를 진행하고 있고, 2019년 9월 B형간염바이러스 연구분야의 세계적 권위자인 건국대 의학전문대학원 김균환 교수 연구팀과 함께 실험동물을 이용한 효능평가 연구를 수행한 결과 항preS1 면역글로블린과 항S면역글로불린을 동시에 처리한 조건에서 우수한 바이러스 억제효과를 확인하였습니다. 현재, 높은 국내 분포를 보이는 B형간염바이러스 유전자 C형에 대한 억제효과를 평가하는 세포 수준의 실험과 동물실험을 진행하고 있습니다.

mRNA기반 의약품의 연구개발을 수행하기 위해 기반 구축 및 mRNA 백신 후보물질을 도출하고 있습니다.

당사는 2018년 9월17일 자회사 VGXI가 임상용 의약품 mRNA를 생산하기 위해 미국 휴스턴 매소디스트병원연구소(Houston Methodist Research Institute)와 독점적 라이선스-인 계약을 체결함에 따라, mRNA 백신 및 mRNA 치료제 생산의 핵심 기술과 mRNA 백신 설계 및 연구 기술을 이전 받아 mRNA 백신 및 mRNA 치료제 연구개발 사업에 진출하게 되었습니다. 자회사인 VGXI는 mRNA 기반 의약품의 상업적 생산을 위한 파일럿 생산공정을 성공적으로 구축한 후 대규모 cGMP 생산공정을 구축하기 위한 공정 스케일업 및 최적화 단계를 진행하고 있습니다.

코로나19 mRNA백신은 2020년 2월 우리나라에 코로나19 확진 사례가 발생한 직후 휴스턴 매소디스트 병원 연구소의 John Cooke 연구팀으로부터 mRNA 백신 설계 및연구 기술을 이전 받아 mRNA 백신 후보물질의 디자인 및 제작을 진행하였습니다. 2020년 3월27일 ‘2020년도 질병관리본부 긴급 현안 지정 학술연구개발 용역과제’인 ‘핵산백신 플랫폼을 활용한 코로나19 백신후보물질 개발 사업’에 우선 순위 협상대상자로 선정되었습니다. 2020년 5월 후보물질을 2종을 제작한 후, 2020년 9월 생체 외에서 후보물질로부터 코로나19 바이러스 항원이 생성되는 것을 확인하였고, 2020년 11월 실험동물에서 후보물질 접종 후 항체면역반응과 T세포면역반응이 유도됨을 확인하였습니다. 현재, 제형화 기술인 LNP 기술을 보유한 기관들로부터 해당 기술의 평가를 진행하고 있습니다.

당사는 국내 mRNA백신 기반 신속 백신 개발 플랫폼 구축을 위한 준비를 진행하고 있습니다.

2021년 5월31일 한미사이언스와 mRNA 백신 대규모 생산기반 및 글로벌 네트워크 구축을 위한 상호협력개발을 체결하였습니다. 이번 계약에 따라 당사와 한미사이언스는 양사가 보유한 핵심 기술을 상호 협력으로 더욱 최적화함으써 수율과 에너지 자원 활용을 극대화하는 방법 등 mRNA 백신의 글로벌 대규모 생산을 위한 차세대 생산기술을 함께 연구하고, 코로나19 및 신종 감염병mRNA백신의 공동 연구 및 사업화를 포함한 포괄적인 글로벌 핵산 사업 네트워크 구축을 위한 파트너로서 기술확보 및 시장개척 등을 함께 해 나가기로 했습니다. 현재 향후 사업 진행 방향에 대한 구체적 논의를 시작하였습니다.

당사는 2021년 6월17일 mRNA 기반 신속백신제작 플랫폼을 구축하고 백신 선도물질 발굴 및 유효성을 평가하는 연구가 보건복지부 백신실용화기술개발사업단의 미래대응, 미해결 신변종 감염병백신 플랫폼 개발 분야의 지원 과제로 선정되었습니다. 질병청으로부터 기술이전을 받은 지카 백신 항원을 본 과제에 적용하여 지카 mRNA백신 선도물질 발굴 및 유효성 평가를 수행함으로써, 생산 효율성과 안정성이 증진된mRNA백신 원액생산공정 및 품질평가법을 개발하고, 원부자재의 국산화 가능여부를 확인하며, 초기 임상시험용 mRNA백신을 생산할 수 있는 LNP 제형공정 스케일 업을 목표로 하고 있습니다. 현재, mRNA 기반 신속백신제작 플랫폼의 구축을 완료한 상태이며, 지카 mRNA 백신 선도물질의 유효성 및 안전성 평가를 수행하고 있습니다.

당사는 2021년 6월25일 원형(circular) mRNA백신 기술을 활용한 새로운 mRNA백신용 플랫폼 개발 연구가 과학기술정보통신부 신변종감염병 대응 플랫폼 기술개발 사업의 세부연구로 선정이 되어 공동연구개발기관으로 참여하게 되었습니다. 총 43개월 동안 원형(circular) mRNA 플랫폼의 구축, 생산 및 유효성 평가를 수행하고, mRNA 대량생산 공정 최적화 및 cGMP 수준의 임상용 백신의 생산을 담당하게 됩니다. 2021년 9월에 원형(circular) mRNA 플랫폼의 특허 가출원을 완료한 후, 원형(circular) mRNA 플랫폼 기술의 문제점을 보완하여 특허 정식출원을 위한 추가 연구를 수행하고 있으며, 현재 신변종 감염병 선정을 위한 대상감염병(Disease X) 3종을 결정하여 백신으로 사용할 원형(circular) mRNA의 제작을 진행중에 있습니다.

당사는 R&D 역량 강화를 위한 전략적인 오픈 이노베이션(Open Innovation)을 지속적으로 추진중에 있으며, 그 결과 모 대학에서 연구중인 mRNA 전달체와 펩타이드 기반의 항암제 후보 물질을 2022년 3월부터 공동연구 방식으로 도입하여 그 유효성과 안전성을 평가하고 개선하는 연구를 수행하고 있습니다. 현재 연구개발중인 mRNA 전달체는 현재 COVID-19 mRNA 백신에서 사용하는 리피드나노파티클(LNP)과 다른 천연물질을 사용한 형태와 구조의 약물전달물질(DDS)로써 국제적인 특허 문제를 회피할 수 있는 새로운 mRNA 전달체를 확보할 수 있을 것으로 예상합니다. 그리고, 암세포에서 특이적으로 활성화된 세포생리학적 기능을 저해하는 방법의 펩타이드 항암제는 그 자체로서 항암제의 개발이 가능할 뿐 아니라, 당사가 확보하고 있는 mRNA 플랫폼에 적용하여 미충족 수요(Unmet Need)가 많은 암치료 분야에 새로운 치료방법(modality)을 적용하고자 하는 목적으로 연구를 진행하고 있습니다. 그 외에도 여러 방면으로 오픈 이노베이션을 진행하여 다양한 암이나 자가면역 질환, 퇴행성만성질환 등에 적용가능한 혁신적인 치료방법과 당사의 mRNA 플랫폼에 적용할 수 있는 새로운 치료방법을 연구기관들과 논의 중에 있습니다.

항염증 치료 신약은 천연물 유래 성분 의약품과 저분자량 화학합성의약품으로 나눌 수 있습니다. 천연물 유래 성분 의약품으로 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물이 있으며, 저분자량 화학합성의약품으로 항염증 면역제어 경구 약물이 있습니다.

쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물(GLS-1200)은 2018년 6월26일 미국 펜실베니아 대학교로부터 호흡기 감염에 대한 혁신 치료제 및 진단법 개발을 위한 쓴맛 수용체 신호전달 물질 및 관련 기술을 기술이전 받았습니다. 만성 축농증 치료를 위해 임상용 의약품의 생산을 완료하고, 2019년 8월5일 미국 FDA에 2상 임상시험 진행을 위한 임상시험계획 승인을 신청하였습니다. 본 임상은 미국 펜실베니아 대학교 임상시험센터에서 실시되며 만성 축농증 환자의 부비동 수술 이후 7주에 거쳐 만성 축농증 치료제(GLS-1200)인 코 스프레이를 비강을 통해 투여한 후 4개월 동안 급성 축농증의 재발 여부를 확인하는 목적으로 위약대조군과 함께 99명의 환자를 대상으로 진행할 것을 계획하고 있습니다. 2020년 4월13일 미국 FDA로부터 2상임상시험계획 승인을 받았지만 코로나19 감염병 사태로 인해 임상시험시험이 잠정 중단되었습니다. 2020년 4월22일, GLS-1200에 대해 펜실베니아 대학교와 공동으로 코로나19 및 독감을 포함한 다른 바이러스에 의한 감염을 예방하는 용도에 대한 특허를 미국 특허청에 출원하였고, 2021년1월6일 미국 특허청에 등록을 받았습니다. 비강에 분무된 GLS-1200은 비강 부위 세포의 쓴맛 수용체와 결합하여, 산화질소를 생성 분비하게 하여 코로나19 바이러스를 사멸시키게 됩니다. 2020년4월29일, 코로나19 감염 예방 코 스프레이 약물로 2상 임상시험계획 승인을 미국 FDA로부터 받아, 2020년 6월11일 펜실베니아 대학교 임상시험센터에서 의료계 종사자들을 대상으로 한 첫 임상시험대상자 투약이 진행되었고, 2020년 9월, 계획된 225명 임상시험대상자에서 50% 이상 대상자 등록이 완료되었습니다. 2021년1월18일 GLS-1200은 코 부위의 코로나19 바이러스를 감소시켰고, 족제비 감염 동물 모델을 통해 비강 세포내 감염을 억제하는 것으로 확인되었습니다. 미국 루이지에나주 바톤루지시에 2차 임상시험실시기관을 추가하였고, 2021년 4월 임상대상자를 일반인으로 확대해서 진행할 수 있도록 하는 IRB 승인을 받았습니다. 현재 대상자의 모집 및 투약은 계속 진행되고 있습니다.

항염증 면역제어 경구약물(GLS-1027)은 당사가 보유한 1상 임상시험이 종료된 GLS-1027(구VGX-1027)을 이용하여 자가면역성 신장질환 등의 치료를 위한 임상개발을 준비하고 있습니다. 공정개발 연구를 통해 불순물이 제거된 GLS-1027을 생산하였고, 기존 물질과의 항염증반응을 평가하기 위해 이탈리아 카타리나 대학 니콜라티 교수 연구팀과 협력하여 동물실험을 진행하여, GLS-1027이 코로나19 감염 후 생성되는 다수의 염증유발물질(싸이토카인)들의 억제 능력을 보여주었기 때문에, 2020년10월28일 코로나19 감염 후 과대 면역에 의한 심각한 폐질환을 방지하는 치료제로서GLS-1027의 2상 임상시험계획 승인 신청서를 미국 FDA에 제출했고, 11월30일 미국 FDA로부터 승인을 받았습니다. GLS-1027은 경구용 캡슐 약제로 빠른 체내 소실과 우수한 안전성을 임상1상 연구를 통해 이미 확인하였고, 선천성 면역세포에만 작용하여 싸이토카인 분비를 억제함으로서 과대 면역을 제어하여 정상수치로 면역이 회복될 수 있게 바이러스로 인한 감염을 치료하게 됩니다. 본 약제에 대한 2상 임상시험은 코로나19 확진자를 대상으로 132명을 계획하고 코로나19 바이러스 감염 시부터 GLS-1027을 선제적으로 투약하여 코로나19에 의한 심각한 폐렴 발병을 예방할 수 있는지를 평가하고자 하였습니다. 우리나라를 포함한 총 4개국(우리나라, 미국, 북 마케도니아, 불가리아)에서 수행하는 다지역 임상시험(MRCT)으로 설계되었습니다. 2021년3월1일 바톤루지 임상시험센터의 IRB 승인을 받았고, 2021년 7월2일 북 마케도니아 식약처로부터 승인을 받아 임상시험을 착수하였습니다. 2021년 11월1일 유럽의약품청(EMA)과 불가리아 허가당국으로부터 GLS-1027의 임상 2상 시험계획을 승인받았습니다. 2022년 6월 26일 기준으로 현재 3개국(미국, 북마케도니아, 불가리아)에서 임상시험대상자 132명의 등록을 완료하였습니다. 국내에서는 2021년1월29일 임상시험대상자 15명에 대한 GLS-1027의 2상 임상시험계획 승인 신청서를 식약처에 제출하였고, 2021년 9월8일 승인 받았습니다. 임상시험대상자의 빠른 등록을 위해 국내 5개 임상시험실시기관에서 진행되었으며, 2022년 4월 8일 마지막임상시험 개시방문(SIV)을 완료하여 임상시험대상자 모집과 등록을 진행하였습니다만, 국내에서는 입원환자 수의 급격한 감소로 인해 환자 모집의 어려움이 있었습니다. 이후, 한국을 제외한 3개국에서 계획한 환자 모집을 완료하여 국내에서의 환자 모집은 종료되었습니다. 2021년 6월30일 코로나19 중증 폐렴을 유발하는 햄스터 공격감염 연구결과를 발표하였습니다. GLS-1027 (국제 일반명 zenozulac)이 용량 의존적으로 폐렴증상 마커들의 발현 감소를 유도했고, 폐 부위 조직에서 바이러스 유발 세포융합체 (syncytia)와 세포이형성(atypia)이 탁월하게 감소함을 확인하였습니다. 또한, 코로나19 바이러스 남아공변이주인 B.1.351 β variant 에서도 동일한 결과를 확인할 수 있었습니다. 2022년6월16일, GLS-1027의 작용 기전을 국제 학술지 Translational Medicine Communications에 게재하게 됐습니다. 2022년6월26일, 임상 2상 임상시험에 계획된 132명의 대상자 가운데 132명의 등록이 완료되었고 109명의 대상자는 임상시험을 완료했습니다.

당사는 신약개발사업을 당사 기술력으로 직접 수행하기 위해, 2010년 2월 과학기술정보통신부로부터 기업부설연구소 인가를 받아 운영하고 있고, 2013년 9월 중소기업청으로부터 당사의 우수한 연구개발 능력을 평가받아 기술혁신형 중소기업(INNO-BIZ) 인증을 받았고, 2019년 3월 기술보증기금으로부터 벤처기업확인서를 받았습니다. 또한 메르스 DNA백신, 지카 DNA백신, 코로나19백신, 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물, 항염증 면역제어 경구약물의 글로벌 임상개발을 효율적으로 수행하기 위해 미국 펜실베니아주 Fort Washington시에 글로벌 임상개발 본부를 설립하였고 최고의학책임자를 임명하였습니다. 또한, 신종 감염병에 대한 핵산 기반 백신 개발과 면역학 및 종양학 분야의 기존 개발 역량을 크게 확장하고자 최고과학개발책임자를 임명하였습니다.

당사는 핵산기반 바이오 신약의 개발을 위하여 국내외 기업 및 전문연구기관과 적극적이고 지속적인 협력연구를 진행하고 있습니다. 지카 DNA백신의 개발을 위해 이노비오(Inovio), 미국 위스타(Wistar) 백신연구소, 캐나다 라발(Laval) 대학교와 협력하고, 메르스 DNA 백신의 개발을 위해 이노비오(Inovio), 미국 국방부 월터리드 미육군연구소(WRAIR), 국제백신연구소(IVI), 서울대병원, 분당서울대병원과 협력하고, C형 간염 예방 및 치료 DNA 백신 개발을 위해 세브란스병원, 부산대병원, 한국 과학기술원(KAIST)과 협력하고 있으며, SFTS DNA 백신 개발을 위해 한국과학기술원 (KAIST)과 협력하고, 코로나19 DNA백신 개발을 위해 질병관리청 공공백신개발지원센터, 고대구로병원, 고대안산병원, 한림대강남성심병원, 가천대길병원, 인하대병원, 국가임상시험지원재단과 협력하고, DNA 기반 단백질의약품 및 단클론항체 의약품 개발을 위해 강원대학교와 협력하고 있습니다. mRNA기반 의약품의 개발을 위해 미국 휴스턴 매소디스트 병원연구소(Houston Methodist Research Institute), 가톨릭대학교, 한국과학기술연구원(KIST)과 협력하고 있습니다. 또한, 항염증 치료 신약 개발을 위하여, 국외 전문연구기관과 협력연구를 진행하고 있습니다. 쓴맛 수용체를 이용한 항바이러스 및 항균 코스프레이 약물의 개발을 위해 미국 펜실베니아 대학교과 협력하고, 저분자량 화학 합성 항염증 면역제어 경구약물의 개발을 위해 이탈리아 카타리나 대학교와 협력하고 있고, 경구용 코로나19 치료제 개발을 위해 고대구로병원, 고대안암병원, 고대안산병원, 가천대길병원, 인하대병원과 협력하고 있습니다. 또한 성공적인 제품개발을 위해 세계적 감염병 치료 및 예방분야 전문가인 고려대학교 구로병원 김우주 교수 및 강원대학교 의과대학 신정임교수의 과학자문과 자회사인 VGXI와 협력하여 연구개발을 진행하고 있습니다

② 바이오의약품 CMO 사업부문

2009년7월에 미국국립보건원(NIH)에서 지원하는 HIV DNA백신 연구/개발(HVDDT)프로젝트에 필요한 DNA백신을 공급하기 위하여 생산시설을 확충하였습니다.

본 확충작업을 통하여 VGXI, Inc.,는 DNA백신 시장을 선점할 수 있는 발판을 마련한 것으로 판단됩니다. 또한, Bill & Melinda Gates 재단(마이크로소프트 회장 빌게이츠/아내 멜린다 게이츠 자선재단)으로부터 지원을 받아 말라리아 백신 개발 계획 프로그램(MVI)을 진행하고 있는 PATH와 이노비오는 2013년 1월에 임상시험 진행까지 상호협력을 연장하는 후속 공동연구계약을 체결함으로써 말라리아 DNA백신 임상시료를 생산하여 제공할 예정인 당사는 향후 본 임상시험이 성공할 경우 본 제품의 대규모 제조와 공급을 안정적으로 할 수 있는 기회를 확보하게 되었습니다.

2016넌 3월 VGXI의 생산시설을 추가로 확충하여 10리터에서 40리터까지의 발효 공정 시설을 확보하여 고객수요에 맞춰 소규모 임상용 플라스미드 DNA 생산이 가능해졌고, 기존 500리터 규모 생산시설에 새로운 정제 시설이 추가됨으로써 전체 생산용량이 증가하고 동시에 여러 제품의 생산이 가능하게 되었습니다. 2018년 11월, 유전자 치료제 시장이 급속히 성장함에 따라 유전자 치료제의 원료 또는 제품으로 이용되는 고품질 플라스미드 DNA의 전세계적인 수요 증가에 대응하고자 자회사 VGXI의 생산면적의 확장을 통해 기존 전체 면적 대비 17%, 우수의약품제조 및 품질관리 기준(cGMP) 생산시설 면적은 70% 이상 확충하게 되었습니다.

2018년 9월 미국 휴스턴 매소디스트 병원연구소(Houston Methodist ResearchInstit-ute, HMRI)와 독점적 라이선스 계약을 통해 임상 등급의 mRNA 생산을 위한 기술 이전을 진행 중이며, mRNA 백신 및 RNA 치료제의 위탁생산 서비스 제공을 위한 준비가 계획대로 추진되고 있습니다. 2019년 12월 임상시험용 파일럿규모의 mRNA 생산공정의 구축을 완료하였고, 공정 스케일업 및 최적화 단계를 착수하였습니다.

2019년 7월 개인 맞춤형 신생항원(neoantigen) 암 백신 개발 기업인 지니어스 테라 퓨틱스(Geneos Therapeutics)와 장기 공급계약을 체결하고 개인 맞춤형 신생항원 암백신의 우수의약품제조 및 품질관리 기준(cGMP) 생산 시스템 구축에 착수하였습니다. 각광받고 있는 개인 맞춤형 신생항원 암 백신은 빠른 기간에 고순도의 암 백신을 생산하는 것이 성공의 관건인데, VGXI는 회사가 보유한 플라스미드의 고순도 고수율 생산공정을 최적화함으로써 생산기간을 기존의 1/10 수준으로 단축할 수 있습니다.

2019년 12월 VGXI가 기존 생산시설과는 별도로 약 10배 이상 규모로 유전자치료제원료물질인 플라스미드 DNA와 mRNA에 대한 새로운 생산시설 건설을 결정하고, BE&K Building Group을 시행사로 선정했습니다. 유전자치료제 제품들이 미국시장에 성공적으로 진입함에 따라 형성된 플라스미드 DNA 및 mRNA의 폭발적 생산 수요에 적극적으로 대응하기 위해 금번 확장뿐만 아니라 추가 확장도 추진할 계획입니다. 첫 번째 단계로 약 6,800평 규모의 가변형 플라스미드 DNA와 mRNA 생산 시설을 구축하기로 하고 2-3년 후 완공을 목표로 하고 있습니다.

2020년 1월 VGXI가 미국 나스닥 상장기업인 이노비오가 추진하는 신종 코로나 바이러스(2019-nCoV) 감염병 예방 DNA백신의 연구개발에 참여하여 임상용 백신 생산을 수행하게 되었습니다. 전염병대비혁신연합(CEPI)은 중국 우한에서 발원한 변종 코로나바이러스(2019-nCoV) 감염병 예방 백신을 개발하도록 이노비오에 9백만 달러까지 지원하였습니다. VGXI는 에볼라, 지카 및 메르스 등의 신종 감염병에 대해긴급한 백신 개발 일정에 맞춰 지연없이 지원함으로써 신변종 감염병 예방백신의 생산능력 및 생산시설로서의 역할을 입증한 바 있습니다.

2020년5월 VGXI가 DNA기반 개인 맞춤형 신생항원(neoantigen) 암 백신 제품을 5일만에 cGMP생산을 마치고 2주 이내에 품질평가를 거쳐 출시한 후 환자의 첫 접종을 수행함으로써 신속 생산 시스템의 구축을 성공적으로 완료했습니다. 해당 제품은 미국 지니어스 테라퓨틱스(Geneos Therapeutics)가 암환자의 종양 유전자 정보를 이용하여 개인 맞춤형 신생 항원을 설계한 후 DNA 백신 형태로 암을 치료하는 백신으로, 환자의 암조직 채취부터 cGMP생산 및 환자 접종까지 6~8주를 목표로 하고 있습니다. 해당제품의 성공적인 개발을 위해서는 평균 6~8개월이 소요되는 DNA백신의 cGMP생산 및 출시 기간을 수주 이내로 축소하는 것이 핵심이며, VGXI의 탁월한 고순도 생산 기술력이 있었기에 가능했습니다.

2020년11월 VGXI가 미국 텍사스주 콘로시에 마련한 생산시설 부지에서 유전자 치료제 및 코로나19 백신과 RNA 백신 등에 사용되는 플라스미드의 폭발적인 수요에 대응하기 위한 1차 신규 생산시설 건설에 착수함에 따라 기공식을 개최했습니다. 데이슨(Deison) Technology Park에 건설되는 신규 생산시설은 본사로 이용될 예정이며, 해당 시설은 품질평가 실험실, 정제 및 충전, 포장 설비와 원부자재 창고 그리고 공정 지원에 필요한 공간은 물론 사무실과 편의시설 등을 갖춘 2층 규모이며, 2022년 2분기 완공될 예정입니다.

2021년 3월 VGXI가 진행성 간세포암종(HCC)에 대한 치료제를 개발하고 있는 미국 지니어스 테라퓨틱스(Geneos Therapeutics)와 협력을 강화하기로 하고, 1b/2a 임상시험을 위한 추가 공급 계약을 체결했습니다.

2021년 4월 VGXI가 미국 텍사스주 콘로시에 건설 중인 신규 생산시설에 대한 마지막 강철빔이 세워져 골조 공사가 마무리됨에 따라 시공사인 BE&K Building Group 주최로 상량식을 진행하였습니다.

2021년 8월 VGXI가 ‘Rare Trait Hope Fund(레어 트레이트 호프 펀드)’가 지원하는 아스파르틸글루코사민뇨(Aspartylglucosaminuria) 유전자 치료제 개발 프로젝트에 파트너로 참여하여 지원하기로 하였습니다.

2021년 9월 VGXI가 플라스미드 DNA 및 mRNA 생산 능력을 최대한 높이기 위해 신규 2공장 건설에 투입되고, 신규 3공장 건설도 추진하기 위해, 지분을 통한 자금을 조달하기 위해 JP모건을 주간사로 선정했습니다.

2021년 10월 VGXI는 미국 텍사스주 콘로시 데이슨 테크놀로지 파크(Deison Technology Park)에 건설 중인 신규1공장의 외관 공사를 마무리하였습니다.

2022년 1월 VGXI가 제40회 JP모건 헬스케어 컨퍼런스(J.P. Morgan Healthcare Conference)에 공식 초청을 받아 참가하였습니다.

2022년6월21일 VGXI가 미국 텍사스주 콘로시 데이슨 테크놀로지 파크(Deison Technology Park)에 건설한 신규 공장에 대한 준공검사 후 입주 허가를 받았습니다.

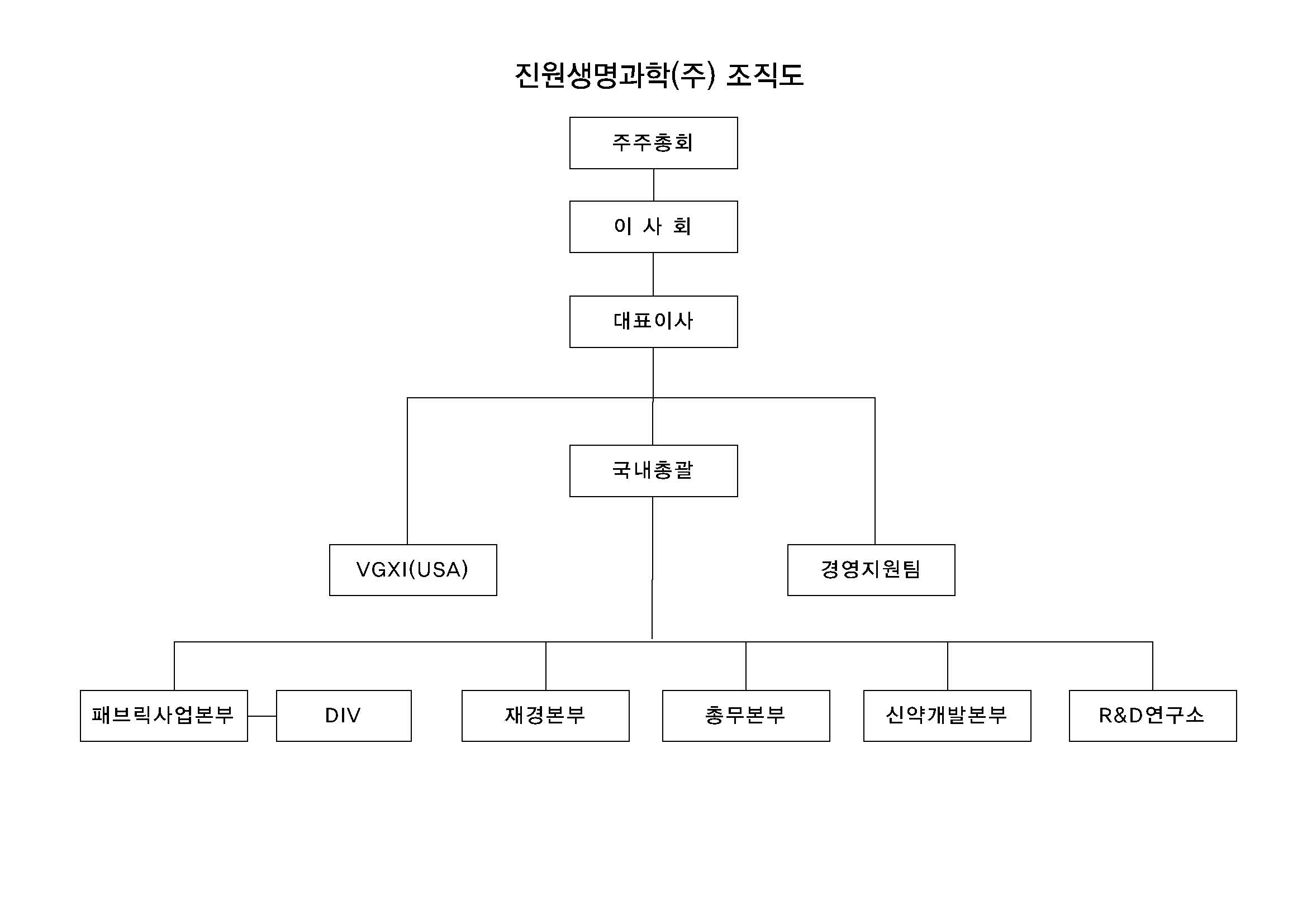

5) 조직도

|

|

조직도 |

2. 주요 제품 및 서비스

1) 주요 제품의 현황

① Plasmid DNA CMO : 임상시험용 DNA백신 및 유전자치료제의 원료로 사용되며 당반기말까지의 매출액과 총매출액에 대한 비중은 각각 17,736백만원, 67.4%입니 다.

② 의류용 심지(제품) : Dress Shirt, Caps, 양복 및 의류전제품(심지사용 제품에 한 함)의 부자재로 사용되며, 주요 상표는 "INTERON"이고 당반기말까지의 매출 액과 총매출액에 대한 비중은 각각 4,911백만원, 18.6%입니다.

③ 심지상품 및 기타 : 당반기말까지의 매출액과 총매출액에 대한 비중은 각각 3,379백만원, 12.8%입니다.

④ 컨설팅등: 당반기말까지의 매출액과 총매출액에 대한 비중은 각각 299백만원, 1.1%입니다.

* (연결 기준 총매출액 :26,325백만원)

2) 주요 제품 등의 가격변동추이

의류용 심지(DIV 외주제품)의 경우, 2017년 1Yd당 평균 1,114원, 2018년 1Yd당 평균 1,033원, 2019년 1Yd당 평균 1,054원, 2020년 1Yd당 평균 1,109원, 2021년 1Yd당 평균 1,214원, 2022년 당반기말 현재 1Yd당 평균 1.398원입니다.

* 평균단가산출은 총수출매출액을 총수량으로 나눈 단순평균단가이며, 평균단가 변동요인은 환율변동 및 원자재가격변동에 따른 제품단가변동 등에 의한 영향때문입니다.

3. 원재료 및 생산설비

(1) 주요 원재료

1) 주요 원재료등의 현황

심지제조용 원단을 중국 등에서 수입하고 있으며 당반기말까지의 매입액은 983백만원입니다.

2) 주요 원재료등의 평균단가 가격변동추이

심지제품 구성단가 중 원부자재인 원단에 대해 평균단가 가격변동추이를 살펴보면, 2018년 1Yd당 평균 854원, 2019년 1Yd당 평균 816원, 2020년 1Yd당 평균 842원,

2021년 1Yd당 평균 912원, 2022년 반기말 기준 1Yd당 평균 918원으로, 원자재 매입평균단가는 환율변동동 및 원자재가격과 구성비에 따라 변동됩니다.

* 평균단가산출기준 : 당반기말 평균단가로 산출함.

(2) 생산 및 설비에 관한 사항

1) 생산능력

당사는 2005년 4월부터 옥천공장의 완전조업중단으로 생산이 없습니다.

(2005년 1월31일 공시 참조)

2) 생산실적 및 가동률

① 생산실적

당사는 자가생산시설은 없으며, 당사의 해외현지법인으로부터 임가공생산 혹은 완제품(상품) 구입으로 대체하고 있습니다.

② 당해 사업연도의 가동율

2005년 4월부터 완전조업 중단하였습니다.

3) 생산설비의 현황등

당사는 충북 옥천에 24,815㎡규모의 공장을 소유하고 있으며, 당반기말 현재

① 공장 부지 장부가액은 1,769백만원입니다.

② 공장내 건물은 16,400㎡규모이며, 건물 장부가액은 820백만원입니다.

③ 구축물의 규모는 2,580㎡로 장부가액은 17백만원입니다.

4. 매출 및 수주상황

(1) 매출실적(연결 기준)

(단위:백만원)

|

사업부문 |

매출유형 |

품목 |

제47기 |

제46기 |

제45기 |

|

|---|---|---|---|---|---|---|

|

의약품, 원료 |

CMO매출 |

Plasmid |

수출 |

17,736 |

22,360 |

26,409 |

|

내수 |

- |

- |

- |

|||

|

합계 |

17,736 |

22,360 |

26,409 |

|||

|

각종 심지의 |

제품 |

심지 |

수출 |

4,802 |

8,695 |

8,986 |

|

내수 |

109 |

202 |

418 |

|||

|

합계 |

4,911 |

8,897 |

9,404 |

|||

|

각 사업에 |

상품 |

상품, |

수출 |

1,312 |

2,364 |

1,830 |

|

내수 |

2,067 |

3,083 |

2,306 |

|||

|

합계 |

3,379 |

5,447 |

4,136 |

|||

|

의약품, 원료 |

기타 |

컨설팅 등 |

수출 |

299 |

1,993 |

1,487 |

|

내수 |

- |

3 |

67 |

|||

|

합계 |

299 |

1,996 |

1,554 |

|||

|

합 계 |

수출 |

24,149 |

35,412 |

38,712 |

||

|

내수 |

2,176 |

3,288 |

2,791 |

|||

|

합계 |

26,325 |

38,700 |

41,503 |

|||

(2) 판매경로 및 판매방법등

① 판매조직

|

|

판매조직도 |

② 판매경로

심지사업의 경우 직수출은 해외영업활동을 통해 생산지에서 해외구매자에게 직접 판매하고 있으며, LOCAL수출은 국내영업활동을 통해 생산지에서 국내 구매자에게 판매되며 수출비중은 62%이고, 내수비중은 38%입니다. 또한 CMO사업은 전액 해외 판매입니다.

③ 판매방법 및 조건

심지 사업의 경우 실 수요자에게 직접 판매를 하거나 국내외 Agent를 통해 판매를 하고 있습니다.

판매조건은 수출의 경우 L/C 및 T/T Base로 대금결제가 이루어지며, 내수의 경우에는 현금 및 어음, 선수금 등을 통한 판매로 이루어집니다.

④ 판매전략

심지사업의 경우 고부가가치 신제품 판촉강화 및 다품종 소Lot 생산체제 강화입니다

(3) 수주상황

| (단위 :USD) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

|

임상용 Plasmid DNA |

2019-09-04 |

2021-04-30 |

- |

3,468,245 |

- |

3,468,245 |

- |

- |

|

임상용 Plasmid DNA |

2020-12-18 |

2022-01-31 |

- |

2,428,700 |

- |

2,428,700 |

- |

- |

|

임상용 Plasmid DNA |

2021-01-08 |

2022-03-31 |

- |

2,769,820 |

- |

2,769,820 |

- |

- |

|

임상용 Plasmid DNA |

2022-01-29 |

2022-12-31 |

- |

2,441,250 |

- |

2,132,513 |

- |

308,737 |

|

임상용 Plasmid DNA |

2022-02-12 |

2022-09-30 |

- |

2,966,600 |

- |

2,966,600 |

- |

- |

|

임상용 Plasmid DNA |

2022-02-23 |

2023-04-30 |

- |

2,485,450 |

- |

485,569 |

- |

1,999,881 |

|

임상용 Plasmid DNA |

2022-03-24 |

2023-08-31 |

- |

1,650,000 |

- |

599,211 |

- |

1,050,789 |

|

임상용 Plasmid DNA |

2022-05-26 |

2023-04-30 |

- |

1,650,000 |

- |

- |

- |

1,650,000 |

| 합 계 | - |

19,860,065 |

- |

14,850,658 |

- |

5,009,407 |

||

* 당사는 계약서상의 비밀조약에 의하여 품목 및 발주처에 대한 상세기재를 하지 않았습니다.

5. 위험관리 및 파생거래

1. 위험관리

(1) 금융위험관리

연결실체는 경영활동과 관련하여 신용위험, 유동성위험 및 시장위험 등 다양한 금융위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리는 연결실체의 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화 하는데 중점을 두고 있습니다.

1) 신용위험관리

연결실체의 전반적인 위험관리는 연결실체의 재무성과에 잠재적으로 불리할 수 있는효과를 최소화 하는데 중점을 두고 있습니다. 연결실체는 신용위험노출 및 거래처의 신용등급을 주기적으로 검토하여 거래처의 여신한도 및 담보수준을 재조정하는 등 신용위험을 관리하고 있습니다.

금융상품 종류별 신용위험의 최대 노출금액은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구분 | 당반기 | 전기 | ||

| 장부금액 |

신용위험 최대노출금액 |

장부금액 |

신용위험 최대노출금액 |

|

| 현금성자산(현금 제외) | 25,612,712,511 | 25,612,712,511 | 22,298,608,673 | 22,298,608,673 |

| 매출채권 및 기타채권 | 10,473,776,920 | 10,473,776,920 | 7,941,968,731 | 7,941,968,731 |

| 기타금융자산(유동) | 52,366,566,308 | 52,366,566,308 | 86,074,982,358 | 86,074,982,358 |

| 기타금융자산(비유동) (*) | 1,379,539,172 | 1,379,539,172 | 1,427,639,410 | 1,427,639,410 |

| 합계 | 89,832,594,911 | 89,832,594,911 | 117,743,199,172 | 117,743,199,172 |

(*) 기타포괄손익-공정가치측정금융자산 제외

2) 유동성위험관리

연결실체는 미래의 현금흐름을 예측하여 단기 및 중장기 자금조달 계획을 수립하여 유동성위험을 관리하고 있으며, 금융부채의 잔존계약 만기에 따른 만기분석내용은 다음과 같습니다.

<당반기>

| (단위: 원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 장부금액 | 1년이내 | 1년초과~2년이내 | 2년초과~5년이내 | 5년초과 | 합계 |

| 매입채무및기타채무 | 10,200,234,584 | 10,200,234,584 | - | - | - | 10,200,234,584 |

| 단기차입금 | 541,145,933 | 541,145,933 | - | - | - | 541,145,933 |

| 전환사채 | 11,590,901,771 | 11,590,901,771 | - | - | - | 11,590,901,771 |

| 파생상품부채 | 4,055,253,410 | 620,632,687 | 3,434,620,723 | - | - | 4,055,253,410 |

| 기타금융부채 | 8,980,797,805 | 1,586,355,775 | 3,628,536,015 | 3,298,268,748 | 467,637,267 | 8,980,797,805 |

| 합계 | 35,368,333,503 | 27,973,891,473 | 3,628,536,015 | 3,298,268,748 | 467,637,267 | 35,368,333,503 |

<전기>

| (단위: 원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 장부금액 | 1년이내 | 1년초과~2년이내 | 2년초과~5년이내 | 5년초과 | 합계 |

| 매입채무및기타채무 | 17,603,814,712 | 17,603,814,712 | - | - | - | 17,603,814,712 |

| 전환사채 | 9,754,365,408 | 9,754,365,408 | - | - | - | 9,754,365,408 |

| 기타금융부채 | 9,562,914,456 | 2,458,970,009 | 3,445,513,789 | 3,190,793,391 | 467,637,267 | 9,562,914,456 |

| 합계 | 36,921,094,576 | 29,817,150,129 | 3,445,513,789 | 3,190,793,391 | 467,637,267 | 36,921,094,576 |

3) 시장위험

연결실체는 환율과 이자율의 변동으로 인한 시장위험에 노출되어 있습니다.

(가) 외환위험관리

연결실체는 외화거래 수행에 따라 다양한 환율변동위험에 노출되어 있습니다. 주요 통화별 환율변동시 민감도 분석내용은 다음과 같습니다.

| (단위: 원) | |||||

|---|---|---|---|---|---|

| 구분 | 당반기 | 전기 | |||

| 10% 상승 | 10% 하락 | 10% 상승 | 10% 하락 | ||

| 본점 | USD | 12,091,355,667 | (12,091,355,667) | 8,814,636,003 | (8,814,636,003) |

| EUR | 1,810,282 | (1,810,282) | 1,799,944 | (1,799,944) | |

| 해외지점 | USD | 673,419,209 | (673,419,209) | 115,032,830 | (115,032,830) |

| 합계 | USD | 12,764,774,876 | (12,764,774,876) | 8,929,668,833 | (8,929,668,833) |

| EUR | 1,810,282 | (1,810,282) | 1,799,944 | (1,799,944) | |

(나) 이자율위험관리

연결실체는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 연결실체는 고정금리차입금과 변동금리차입금의 적절한 균형유지 정책을 수행하는 등 이자율위험을 관리하고 있으며, 이자율위험에 노출된 차입금 내용은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구분 | 당반기 | 전기 |

| 단기차입금 | 541,145,933 | - |

이자율 1% 변동시 민감도 분석내용은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구분 | 당반기 | 전기 | ||

| 1% 상승 | 1% 하락 | 1% 상승 | 1% 하락 | |

| 이자비용 | 10,822,919 | (10,822,919) | - | - |

(다) 기타가격위험요소

연결실체는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 지분상품은 매매목적이 아닌 전략적 목적으로 보유하고 있습니다. 보고기간말 현재 공정가치로 평가하는 기타포괄손익-공정가치측정금융자산은 다른변수가 일정하고 지분상품의 가격이 10% 변동할 경우 가격변동이 자본에 미치는 영향은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구분 | 당반기 | 전기 | ||

| 10% 상승 | 10% 하락 | 10% 상승 | 10% 하락 | |

| 기타포괄손익-공정가치측정금융자산 | 16,460,000 | (16,460,000) | 43,533,232 | (43,533,232) |

(2) 자본위험관리

연결실체의 자본관리 목적은 계속기업으로 영업활동을 유지하고 주주 및 이해관계자의 이익을 극대화하하고 자본비용의 절감을 위하여 최적의 자본구조를 유지하는데 있습니다. 연결실체는 배당조정, 신주발행 등의 정책을 통하여 자본구조를 경제환경의 변화에따라 적절히 수정변경하고 있습니다. 연결실체의 자본위험관리정책은 전기와 중요한 변동이 없습니다.

| (단위: 원) | ||

|---|---|---|

| 구분 | 당반기 | 전기 |

| 부채총계 | 45,956,881,485 | 44,040,925,311 |

| 차감: 현금및현금성자산과 단기금융상품 | (77,336,120,199) | (107,309,654,214) |

| 순부채 (*) | - | - |

| 자본총계 | 206,380,455,453 | 205,454,402,908 |

| 순부채비율 | 0% | 0% |

(*) 당반기말 현재 연결실체의 순부채는 (-)금액으로서 자본조달비율계산시에는 0의 금액으로 하였습니다.

6. 주요계약 및 연구개발활동

(1) 경영상의 주요계약등

(가) 라이선스 아웃 계약

해당사항 없음

(나) 라이선스 인 계약

공시서류 작성기준일 현재 당사가 체결 중인 라이선스 인 계약의 현황은 다음과 같습니다.

<라이선스인 계약 총괄표>

(단위:백만원)

|

품목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총 계약금액 |

수취금액 |

진행단계 |

|---|---|---|---|---|---|---|---|

|

쓴맛 수용체 신호전달 |

The Trustees of the University |

전세계 |

2018년 6월 20일 |

1) 마지막 특허의 만료 또는 포기일 2) 첫 번째 상업적 판매 후 10년중 늦은 날 |

라이선스 발행 수수료 1만불 외 년간 |

- |

임상2상 |

|

약물 전달법 |

RUTGERS, THE STATE UNIVERSITY OF NEW JERSEY |

전세계 |

2018년 10월 22일 |

1) 마지막 특허의 만료 또는 포기일 2) 첫 번째 상업적 판매 후 10년 중 늦은 날 |

라이선스 발행 수수료 5천불 외 년간 |

- |

비임상 |

|

니파(Nipah) 및 포와산 (Powassan) 바이러스를 예방하는 핵산 기반 백신 후보물질의 기술 |

THE WISTAR INSTITUTE OF ANATOMY AND BIOLOGY |

전세계 |

2021년 12월 7일 |

1) 마지막 특허의 만료 또는 포기일 2) 첫 번째 상업적 판매 후 12년 후 |

첫번째 라이선스 발행 수수료 2만5천불과 두 번째 라이선스 발행 수수료 5만불 외 라이선스 유지수수료, 마일스톤, 로열티 등 별도 |

- |

비임상 |

1) 품 목 : 쓴맛 수용체 신호전달 물질 및 기술

|

1. 계약 상대방 |

미국, The Trustees of the University of Pennsylvania |

||

|

2. 계약 내용 |

계약상대방이 보유한 호흡기 감염의 치료제 개발을 위한 쓴맛 수용체 신호전달 물질 및 쓴맛 수용체 진단법 개발 기술에 대해 당사가 독점적인 라이선스를 갖게 됨 | ||

|

3. 대상 지역 |

전세계 |

||

|

4. 계약 기간 |

계약 체결일 : 2018년 6월 20일 계약 종료일 : 1) 본건 관련 계약상대방이 보유한 마지막 특허의 만료 또는 포기일 2) 첫 번째 상업적 판매 후 10년중 늦은 날 |

||

|

5. 총 계약금액 |

라이선스 발행수수료 약 12백만원(US$10,000) 외 년간 라이선스 유지수수료, 마일스톤, 로열티 등 별도 |

||

|

6. 계약 조건 |

계약금 : 약 12백만원(US$10,000), 지급 조건: 계약 체결시 매년 라이선스 유지수수료 약 12백만원(US$10,000) 지급 마일스톤 :

로열티 : 순매출액의 2%, 지급 조건 : 매출 발생 시 분기별 지급, 최소 연례로열티 50만불 서브-라이선스 수입에 대해서는 25% 지급, 임상3상 첫 번째 피험자 투여 후에는 15% 지급하기로 함 기존 특허비용 $39,691.15를 지급하고, $25,000 한도 내에서 특허 관련 비용을 보전해 주기로 함 |

||

|

7. 회계처리방법 |

계약금, 라이선스 유지수수료 - 일시에 비용 인식 마일스톤: 임상2상까지 전액 비용 처리, 임상3상 승인 이후의 마일스톤은 무형자산으로 계상 |

||

|

8. 대상 기술 |

호흡기 감염의 치료제 개발을 위한 쓴맛 수용체 신호전달 물질 및 쓴맛 수용체 진단법 | ||

|

9. 개발 진행경과 |

<거래 상대방> 코분무기(Nasal spray)를 이용한 비염, 축농증 치료제의 안전성과 유효성 확인을 위한 1/2상 임상연구 종료 (지역 : 미국, 임상단계 : 1/2상, 임상시작일 : 2015년 10월, 임상 완료일 : 2017년 5월) 코로나19 감염방지를 위한 코 스프레이 치료제의 미국 FDA 2상임상 승인 (2020년 4월29일) |

||

|

10. 기타 사항 |

없음 |

2) 품 목 : 약물 전달법

|

1. 계약 상대방 |

미국, RUTGERS, THE STATE UNIVERSITY OF NEW JERSEY |

||||

|

2. 계약 내용 |

계약상대방의 약물 전달법에 대해 당사가 독점적인 라이선스를 갖게 됨 |

||||

|

3. 대상 지역 |

전세계 |

||||

|

4. 계약 기간 |

계약 체결일 : 2018년 10월 22일 계약 종료일 : 1) 본건 관련 계약상대방이 보유한 마지막 특허의 만료 또는 포기일 2) 첫 번째 상업적 판매 후 10년 중 늦은 날 |

||||

|

5. 총 계약금액 |

라이선스 발행수수료 약 6백만원(US$5,000) 외 년간 라이선스 유지수수료, 마일스톤, 로열티 등 별도 |

||||

|

6. 계약 조건 |

계약금 : 약 6백만원(US$5,000), 지급 조건: 계약 체결 후 30일 이내 라이선스 유지수수료: 1-2년차 매년 2천불, 3년차 4천불, 4년차 이후 매년 5천불->상업적 판매 개시 후 지급하지 않음 마일스톤 :

로열티 : 순매출액의 2.5%, 지급 조건 : 매출 발생 시 분기별 지급, 단, 아래 표와 같이 최소 연례로열티를 지급하기로함

서브-라이선스 수입에 대해서는 계약 후 4년 이내는 10%, 4년후부터는 5%를 지급하기로 함. 단, 상업적 판매 개시 후 서브-라이선스에 대해서는 수수료를 지급하지 않음 |

||||

|

7. 회계처리방법 |

계약금, 라이선스 유지수수료 - 일시에 비용 인식 마일스톤: 임상2상까지 전액 비용 처리, 임상3상 승인 이후의 마일스톤은 무형자산으로 계상 |

||||

|

8. 대상 기술 |

약물 전달법 |

||||

|

9. 개발 진행경과 |

<거래 상대방> 해당 약물 전달법 이용 기능적인 견본품 제작 및 실험실내 효능평가를 동물에서 수행완료 <회사> |

||||

|

10. 기타 사항 |

없음 |

3) 품 목 : 니파(Nipah) 및 포와산 (Powassan) 바이러스를 예방하는 핵산 기반

백신 후보물질의 기술

|

1. 계약 상대방 |

미국, THE WISTAR INSTITUTE OF ANATOMY AND BIOLOGY |

||||||

|

2. 계약 내용 |

계약상대방이 보유한 니파 (Nipah) 및 포와산 (Powassan) 바이러스를 예방하는 DNA 백신 후보물질의 기술에 대해 당사가 독점적인 라이선스를 갖게 됨 |

||||||

|

3. 대상 지역 |

전세계 |

||||||

|

4. 계약 기간 |

계약 체결일 : 2021년 12월 7일 계약 종료일 : 1) 본건 관련 계약상대방이 보유한 마지막 특허의 만료 또는 포기일 2) 첫 번째 상업적 판매 후 12년 후 |

||||||

|

5. 총 계약금액 |

총 라이선스 발행수수료 약 93백만원(US$75,000) 외 년간 라이선스 유지수수료, 마일스톤, 로열티 등 별도 |

||||||

|

6. 계약 조건 |

계약금 : 약93백만원(US$75,000), 지급 조건: 계약 체결시와 1년뒤 또는 제품 개발 자금 조달시 라이선스 유지수수료 : 2023년 1월 1일까지 약12백만원(US$10,000) 지급, 2024~2028 년간 약18백만원 (US$15,000) 지급, 2029~계약종료일 년간 약31백만원(US$25,000) 지급 마일스톤 :

로열티 : 총 순매출액 약1,200억원(US$100,000,000) 미만 시 4%, 지급 조건 : 매출 발생 시 분기별 마지막날로부터 30일 이내 지급 총 순매출액 약1,200억원(US$100,000,000) 이상 시 5%, 지급 조건: 매출 발생 시 분기별 마지막날로부터 30일 이내 지급

서브-라이선스 수입에 대해서는 첫 IND 제출일까지 20% 지급, 첫 IND 제출일 이후 임상 2상 첫 번째 피험자 투여일까지는 15% 지급, 임상 2상 첫 번째 피험자 투약일 이후 본 계약서 종료일까지는 10% 지급하기로 함. |

||||||

|

7. 회계처리방법 |

계약금, 라이선스 유지수수료 - 일시에 비용 인식 마일스톤: 임상2상까지 전액 비용 처리, 임상3상 승인 이후의 마일스톤은 무형자산으로 계상 |

||||||

|

8. 대상 기술 |

니파 (Nipah) 및 포와산 (Powassan) 바이러스를 예방하는 DNA 백신 후보물질의 기술 |

||||||

|

9. 개발 진행경과 |

<거래 상대방> 포와산 (Powassan) 바이러스를 예방하는 DNA 백신의 효능평가를 동물에서 수행 완료 및 해당 연구결과를 퍼블릭 라이브러리 오브 사이언스 (PLOS Neglected Infectious Diseases)에 게재함 (2020년 10월 29일) 니파 (Nipah) 바이러스를 예방하는 DNA 백신이 쥐 동물실험에서 바이러스 항체생성을 확인함 (2019년 7월 16일 The Wistar Institute blog) <회사> |

||||||

|

10. 기타 사항 |

없음 |

(11) 연구개발 활동

1. 연구개발활동의 개요

당사는 핵산 기반 바이오 신약과 항염증 치료 신약을 연구개발하고 있습니다. 핵산 기반 바이오 신약은 DNA 기반 의약품과 mRNA 기반 의약품으로 나눌 수 있으며, 치료목적에 따라 핵산 기반 백신, 핵산 기반 유전자 의약품으로 구성되어 있습니다. 항염증 치료 신약은 천연물 유래 성분 의약품과 저분자량 화학합성 의약품으로 나눌 수 있습니다.

DNA 기반 의약품 중 DNA백신은 다수의 제품이 국내외 임상시험 수행 단계에 있으며, DNA기반 단백질 의약품 및 단클론항체 의약품은 타당성 검증연구를 통해 전임상 개발 후보물질을 도출하고 있으며, mRNA기반 의약품은 연구개발 기반 구축 및 전임상 개발 후보물질의 도출을 준비하고 있습니다.

항염증 치료신약인 천연물 유래 성분 의약품과 저분자량 화학합성 의약품은 글로벌 2상임상시험 단계에 있습니다.

2. 연구개발 담당조직

1) 연구개발 조직 개요

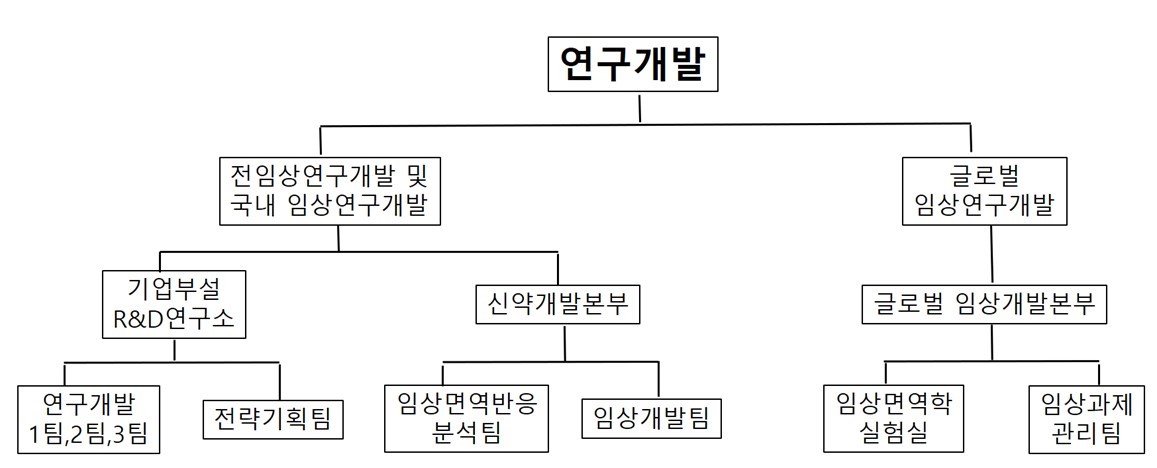

당사의 연구개발 조직은 기업부설 R&D 연구소와 신약개발본부(서울시 영등포구 소재), 글로벌 임상개발본부(미국 소재)로 구성되었으며, 기업부설 R&D 연구소는 연구개발팀과 전략기획팀을 두고 있습니다. 당사 연구개발조직 현황은 다음과 같습니다.

<연구개발 조직 구성>

|

구 분 |

팀 |

주요업무 |

|---|---|---|

|

기업부설 R&D 연구소 |

핵산기반 백신 및 |

- 핵산 기반 바이오 의약품의 타겟 발굴 및 전임상 연구 - 오픈 이노베이션을 통한 바이오 의약품 혁신 기술 개발 - 신약개발 파이프라인 개발 및 국내외 현황과 특허 조사 |

|

신약개발본부 |

임상개발팀, 임상면역반응 분석팀 |

- 핵산 기반 백신 및 항염증 치료 의약품의 국내 임상 승인 및 임상시험 관리 - 임상 효능 평가를 위한 임상 면역반응 분석 |

|

글로벌임상개발 본부 |

임상면역학 실험실 |

- 핵산 기반 바이오 신약과 항염증 치료 신약의 국내외 임상면역원성 평가시험 개발, 수행 및 관리 |

|

Clinical Project Management 팀 |

- 핵산 기반 바이오신약과 항염증 치료신약의 글로벌 임상시험 관리 |

<조직도>

|

|

연구소 조직도 |

2) 연구개발 인력 현황

공시서류 작성 기준일 현재 당사는 박사급 14명, 석사급 24명 등, 총 42명의 연구인력을 보유하고 있으며, 그 현황은 다음과 같습니다.

<연구개발 인력 현황>

(단위 :명)

|

구분 |

인원 |

||||

|---|---|---|---|---|---|

|

박사 |

석사 |

기타 |

합계 |

||

|

기업부설 |

신약연구개발팀 전략기획팀 |

8 |

13 |

3 |

24 |

| 신약개발본부 |

임상면역반응 분석팀 임상개발팀 |

1 |

8 |

- |

9 |

|

글로벌임상 개발본부 |

임상면역학 실험실 |

3 |

1 |

- |

4 |

|

임상과제 관리팀 |

2 |

1 |

1 |

4 |

|

|

계 |

14 |

23 |

4 |

41 |

|

3) 핵심 연구인력

당사의 핵심 연구인력은 최고의학책임자인 죠엘 메슬로(Joel N. Maslow), 최고과학개발책임자인 카 무투마니(Kar Muthumani), 기업부설 R&D 연구소장 이사 김원일, 신약개발본부 이사 권이주, 임상 중개연구 책임자 크리스틴 로버츠(Christine C. Roberts) 이며, 그 현황은 다음과 같습니다.

<핵심 연구인력 현황>

|

직위 |

성명 |

담당업무 |

주요경력 |

주요 연구실적 |

|---|---|---|---|---|

|

최고의학책임자 |

죠엘 메슬로 (Joel N. Maslow) |

임상개발 총괄 |

- Univ. of Virginia, Ph.D. Physics (’83) - Jefferson Medical College, M.D. (’84) - Drexel University, M.B.A. (’08) - Morristown Medical Center, Chief, Division of Infectious Diseases - St. Georges School of Medicine, Professor of Medicine (‘12~’16) - Univ. of Pennsylvania School of Medicine, Associate Dean for Research (‘02~’11) - Philadelphia VA Medical Center, Associate Chief of Staff for Research - University of Pennsylvania School of Medicine, Associate Professor of Medicine in Infectious Diseases (‘02~’11) - Philadelphia VA Medical Center, Interim Chief of Medicine (‘08~’10) - Philadelphia VA Medical Center, Section Chief for Infectious Diseases - Philadelphia VA Medical Center, Director for HIV/AIDS research - Tuft's University School of Veterinary Medicine, Adjunct Associate - Boston University School of Medicine, Associate Professor of Medicine - Inovio Pharmaceuticals, Chief Medical Officer (‘06~) - New Jersey AIDS Society, Board Member (‘14~’15) - Rapid Pathogen Screening, Scientific Advisory Board (‘14~) - Examworks (formerly Network Medical Review), Third party reviewer - NMR, Third party reviewer (‘11~’12) - Aries, founding member(‘11~’13) |

[논문] - IFNL3- adjuvanted HCV DNA vaccine reduces regulatory T-cell - Development of a SFTSV DNA vaccine that confers complete - Severe fever and thrombocytopenia syndrome virus infection: - Safety and immunogenicity of an anti-Middle East respiratory - Zika-Induced Male Infertility in Mice Is Potentially Reversible and - Safety and Immunogenicity of an Anti-Zika Virus DNA Vaccine - - Vaccines for emerging infectious diseases: Lessons from MERS - Preclinical evaluation of multi antigenic HCV DNA vaccine for the - Vaccine development for emerging virulent infectious diseases. - Persistent colonization of potable water as a source of - Adult pneumococcal cellulitis: case report and review of the literature. - Latent infection with Mycobacterium avium as a source for [학회발표] - DNA vaccine (GLS-5300) against the MERS-CoV: Results of a - Developments in Emerging Infectious Diseases. [저서] - Epidemiologic Typing Systems. Society for Healthcare Epidemiology of America (SHEA): A Practical Handbook for Hospital Epidemiologists. |

|

최고과학개발 |

카 무투마니 |

전임상시험 |

- Madurai Kamaraj University, India. 학사,석사,박사(’96) - Dept. of Life Sciences, Ben-Gurion University of theNegev, Israel.방문 - Dept. of Biology, Texas A&M University, Texas, USA, Postdoctoral - Dept. of Pathology and Lab. Medicine University of Pennsylvania School of Medicine PA-USA, Postdoctoral Research Fellow(’98-’00) - Dept. of Pathology and Lab. Medicine, Perelman School of Medicine at - Pathology and Lab. Medicine, Perelman School of Medicine at the - Perelman School of Medicine at the University of Pennsylvania, PA, USA. Research Assistant Professor (’08-’15) - The Wistar Institute, Philadelphia, PA, USA, Assistant Professor - Director for the laboratory of Emerging Infectious Diseases, The Wistar - Associate Professor, The Wistar Institute, Philadelphia, PA, USA.(’20) |

[논문] - Somasundaram R, Connelly T, Choi R, Choi H, Samarkina A, Li L, - Singh KS, Sharma R, Reddy PAN, Vonteddu P, Good M, Sundarrajan A, Choi H, Muthumani K, Kossenkov A, Goldman AR, Tang HY, Totrov M, Cassel J, Murphy ME, Somasundaram R, Herlyn M, Salvino JM, - Choi H, Kudchodkar SB, Ho M, Reuschel EL, Reynolds E, Xu Z, - Khoshnejad M, Dia Y, Patel A, Xu Z, Zhu X, Yun K, Wojtak K, Qureshi R , Humeau L,Muthumani K, Weiner DB. DNA-Encoded Glutamine - Schultheis K, Pugh HM, Oh J, Nguyen J, Yung B, Reed C, Cooch N, [저서] - Chung C, Ugen KE, Sardesai NY, Weiner DB, Muthumani K: Protocols [강연] - October 2019: “In vivo expression of plasmid encoded IgG for immune check point targets by synthetic enhanced DNA as a new tool for cancer - September 2019: “Synthetic nucleic acid antibody prophylaxis (DMAb) + DNA vaccine confers rapid and durable protective immunity against Zika virus challenge”. Elsevier Conference: 13th Vaccine Congress 2019, - Oct 2018: “Rapid response to Zika vaccine development- Lessons - June 2018: “Synthetic nucleic acid antibody prophylaxis (DMAb) + |

|

기업부설 R&D 연구소 연구소장 (이사) |

김원일 |

전임상 연구 |

- 미국 미네소타 주립대학 분자세포생물학 이학박사 (Ph.D.)(’08) - 미국 보스턴어린이병원/하버드의대 혈액종양과 박사후 연구원 - 미국 프레데릭국립암연구소 혈액줄기세포섹션 박사후 연구원 - 미국 세인트주드 어린이연구병원 종양과 책임연구원(‘16~‘20) - ㈜사이러스테라퓨틱스 상무/연구위원(’20~‘21) |