|

|

대표이사 등의 확인서_에어부산 |

투 자 설 명 서

2022년 08월 09일 |

|

| ( 발 행 회 사 명 ) 에어부산 주식회사 |

|

| ( 증권의 종목과 발행증권수 ) 기명식 보통주 52,000,000주 |

|

| ( 모 집 또는 매 출 총 액 ) 161,200,000,000원(예정) |

|

| 1. 증권신고의 효력발생일 : |

2022년 08월 09일 |

| 2. 모집가액 : |

3,100원(예정) |

| 3. 청약기간 : |

2022년 09월 19일(우리사주조합 청약) 2022년 09월 19일 ~ 2022년 09월 20일(구주주) 2022년 09월 22일 ~ 2022년 09월 23일(일반공모) |

| 4. 납입기일 : |

2022년 09월 27일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | 전자문서: - 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr 서면문서 - 에어부산(주) → 부산시 강서구 유통단지1로 57번가길 6 - 한국투자증권(주) → 서울특별시 영등포구 의사당대로 88 - (주)BNK투자증권 → 부산광역시 부산진구 새싹로 1 부산은행 부전동 별관 4층 - 케이비증권(주) → 서울특별시 영등포구 여의나루로 50 - 키움증권(주) → 서울특별시 영등포구 여의나루로4길 18 |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항 없음 |

|

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

|

( 대 표 주 관 회 사 명 ) |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서_에어부산 |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

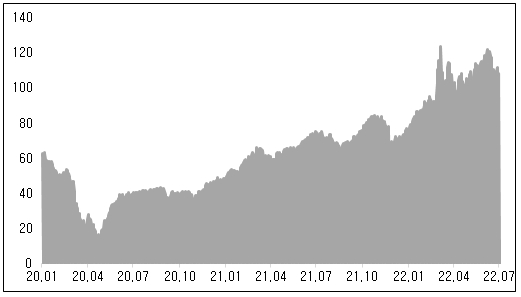

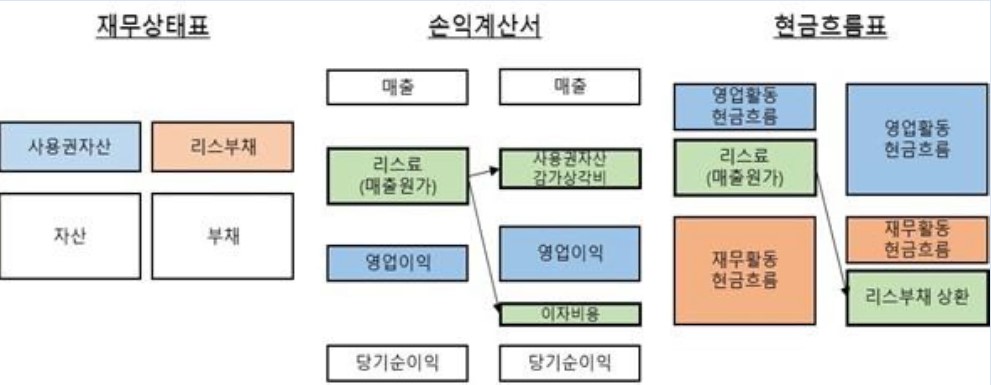

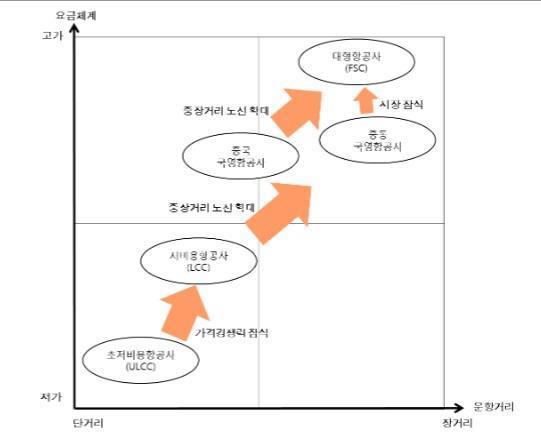

| 사업위험 | 가. COVID-19 사태 심화 및 지속에 따른 항공수요 감소 위험 현재 당사가 영위하는 항공운송업은 COVID-19의 세계적 대유행 (Pandemic)의 영향으로 항공여객수요가 급감하여 대규모 항공운항 차질과 매출액 감소를 겪고 있습니다. 세계 각국은 국가 간 이동 제한 조치 등을 실시하고 있으며 COVID-19의 유행이 본격화 되던 2020년 3월, 전국 공항의 국제선 항공기 운항 편수는 전년 동기 4만 1,481편 대비 -83.3% 감소한 6,922편을 기록하였고 여객수는 전년 동기 759만 9,502명 대비 -91.5% 감소한 64만 7,650명을 기록하였습니다. 다만, 2022년 4월 18일 사회적 거리두기 조치 해제 및 2022년 6월 8일 해외입국자 격리 면제 실시 이후 사회가 일상 회복을 시작함에 따라 여행 수요가 증가하기 시작하였으며, 2022년 1분기 당사의 매출은 508억원으로 전년 동기 대비 59.1% 증가하였습니다. 그럼에도 여전히 불확실성이 존재해 COVID-19의 지속기간 및 심각성을 완전히 예측할 수 없고, 백신 개발 등으로 인해 감염원이 통제되는 시기, 그리고 이에 따른 경기 회복 역시 정확한 예측은 불가합니다. 투자자께서는 COVID-19 재확산과 장기화에 따른 부정적인 영향에 유의하시기 바랍니다. 나. 항공운송업 고유의 산업적 특성에 따른 위험 항공운송산업은 한 국가의 기간산업으로서 항공기의 운항을 통한 경제발전뿐만 아니라 각 사회 간 문화교류의 촉매작용을 하는 사업으로서 공익성이 강한 특성을 지니고 있습니다. 이 때문에 항공사의 임의적인 운항 중지 또는 휴항이 불가능하고, 회사의 개별적 경영 및 실적에 우선하여 국민 권익 보호 등의 취지로 정부의 다양한 규제를 받고 있습니다. 또한 항공운송사업자는 눈에 보이는 상품을 제공하는 것이 아니라 예약, 발권 등의 기능을 통해 생산과 판매가 일어나는 무형의 서비스를 제공하고 있기 때문에 수요는 민감하게 변동하는 반면, 생산탄력성은 매우 낮은 산업적 특성을 가지고 있습니다. 이러한 산업 고유의 특성으로 인해 항공운송산업의 수익 변동성은 타 산업 대비 큰 편으로 향후 수익에 직접적인 영향을 미칠 수 있는 점 투자자께서는 유의하시기 바랍니다. 다. 항공운송업 고유의 산업적 특성에 따른 위험 항공운송산업은 한 국가의 기간산업으로서 항공기의 운항을 통한 경제발전뿐만 아니라 각 사회 간 문화교류의 촉매작용을 하는 사업으로서 공익성이 강한 특성을 지니고 있습니다. 이 때문에 항공사의 임의적인 운항 중지 또는 휴항이 불가능하고, 회사의 개별적 경영 및 실적에 우선하여 국민 권익 보호 등의 취지로 정부의 다양한 규제를 받고 있습니다. 또한 항공운송사업자는 눈에 보이는 상품을 제공하는 것이 아니라 예약, 발권 등의 기능을 통해 생산과 판매가 일어나는 무형의 서비스를 제공하고 있기 때문에 수요는 민감하게 변동하는 반면, 생산탄력성은 매우 낮은 산업적 특성을 가지고 있습니다. 이러한 산업 고유의 특성으로 인해 항공운송산업의 수익 변동성은 타 산업 대비 큰 편으로 향후 수익에 직접적인 영향을 미칠 수 있는 점 투자자께서는 유의하시기 바랍니다. 라. 환율 변동 위험 국내 항공사들은 일반적으로 외화결제 비중이 높아 환율 변화에 따른 실적변동성이 높은 편입니다. 일반적으로 항공사는 항공기리스료, 유류비 등 외화 지출이 외화 수입보다 많아 원/달러 환율 상승은 항공사의 수익성 저하를 야기할 수 있습니다. 원/달러 환율은 2020년 3월 COVID-19 팬데믹 이후 미국의 약달러, 제로금리 정책 등으로 하락하였으나, 2021년 하반기를 기점으로 우크라이나의 지정학적 리스크, 세계 각국의 금리 인상 예고, 시장 예상치를 상회한 소비자 물가 상승률, FOMC의 기준금리 75bp 인상 등으로 2022년 6월 말에는 원/달러 환율이 1,300원을 돌파하였습니다. 환율 변동 위험의 경우는 미래 달러 부족량을 정확히 예측할 수 없다는 점에서 기본적으로 완전헤지가 불가능하여 환율 변동은 항공운송 산업의 사업위험 및 재무위험에 영향을 미치는 주요한 리스크 요인이 될 수 있습니다. 이처럼 환율 변동은 항공운송 산업의 사업위험 및 재무위험에 영향을 미치는 주요한 리스크 요인이라는 점을 투자자께서는 유의하여주시기 바랍니다. 마. 유가 변동 위험 항공운송업은 영업원가 중 유류비 비중이 매우 큰 산업으로 유가 등락에 따라 손익의 변동이 크게 나타나는 특성이 있습니다. 일반적으로, 항공기 운항의 비탄력성으로 인해 개별 항공사의 연간 유류소모량은 낮은 변동성을 보이는 반면, 급유단가는 산유국의 지정학적 리스크, 주요국의 원유재고 수준, 상품시장 투기수요, 셰일가스 영향 등에 따라 과도한 변동성을 보이고 있어 항공사의 연료유류비 부담이 큰 폭의 변동성을 보이고 있으며, 유가의 급등은 당사 수익성에 부정적인 요인으로 작용합니다. 최근 국제유가는 COVID-19 사태 이후 각국 경제 재개에 따른 원유 수요 증가와 산유국 간 감산 합의로 인해 크게 상승하였고, 2022년 2월 러시아의 우크라이나 침공에 따른 미국 및 유럽연합(EU)의 러시아 원유 수입 금지, 드라이빙 시즌(6월~8월) 진입으로 승용차 등을 이용한 활동 증가로 원유 수요가 증가하며 WTI유는 2022년 6월 중 120달러/배럴까지 상승하였습니다. 실적 개선이 제한적인 상황에서 유가 상승은 다소 부담으로 작용할 수 있으며, 당사는 유가헷지를 위한 유가선도계약을 체결하고 있지 않아 유가의 변동성이 발생할 경우 당사의 수익성 및 재무구조에 부정적인 영향을 줄 수 있습니다. 투자자들께서는 이 점 유의하시어 투자하시기 바랍니다. 바. 외부차입 및 리스에 따른 항공기 확보 관련 위험 항공사는 새로운 항공노선 개설, 운항항공기의 노후화와 채산성 저하, 항공기 제작사의 신형기 개발, 경쟁사 대비 신형항공기 확보 등 기존 항공기 유지보수와 신형항공기 도입 등의 투자 부담에 노출되어 있습니다. 고가의 항공기를 항공사 자체 현금으로 확보하기에는 한계가 있기 때문에 항공사들은 외부 차입 혹은 리스를 통해 항공기를 확보하고 있습니다. 당사는 최대주주인 아시아나항공으로부터 항공기 리스 계약을 체결하고 있습니다. 이러한 외부 차입과 리스에 의한 항공기확보는 항공사들의 재무비율을 저하시키는 주요 요인이며, 상대적으로 수익 대비 금융비용을 높게 나타나도록 합니다. 한편 2019년 1월 1일 기업회계기준서 제1116호 리스(제정)에 따라 변경된 회계기준을 최초 적용하였으며, 재무상태표 자산, 부채항목에 운용리스 관련 사용권자산과 리스부채를 반영하여 2019년 1월 1일 시행된 회계기준 변경에 따라 2018년말 기준에서 부채비율이 약 313.9%p. 상승한 412.7%를 기록하였습니다. 2022년 1분기 말 기준 부채비율은 1,431.5%를 기록하고 있으며, COVID-19 확산 및 글로벌 경기 침체에 따른 항공 업황 악화로 영업실적 부진이 지속되며 재무안정성이 악화되었습니다. 따라서 투자자께서는 이러한 항공운송 사업의 높은 투자부담 위험을 유의하시기 바랍니다. 사. 항공운송업의 법률적 규제 및 준수 관련 위험 항공운송사업은 항공기를 사용하여 유상으로 여객 혹은 화물을 운송하는 서비스업이며, 항공운송사업을 영위하기 위해서는 항공법에서 정하는 사업면허 및 등록을 위한 각종 기준을 충족해야 하며, 제반 의무사항을 준수하여야 합니다. 즉, 항공운송사업은 국토교통부에서 면허를 발급받아야만 영위할 수 있는 허가제 기반 산업이라고 할 수 있으며, 아울러 관련 요건을 일시적으로 충족하여 항공운송사업을 개시했다 하더라도 주기적 모니터링을 통해 당해 요건이 지속 충족되어야 합니다. 운수권은 국토교통부에서 각 항공운송사업자에 대하여 배분하는데, 운수권을 배분함에 있어 '국제항공운수권 및 영공통과 이용권 배분 등에 관한 규칙'에 의해 평가된 결과에 따라 각 항공운송사업자에게 배분합니다. 운수권 배분 평가지표에 따라 항공사는 취항하고자 하는 운수권을 신청하고 경쟁입찰 방식을 통해 배정을 받습니다. 따라서 항공사는 운수권 확보를 위해 다수의 노선을 충분한 빈도로 안전하게 운항하면서 시장개척 및 영업경쟁력을 확보함과 동시에 재무건전성 및 수익성을 제고하여야 합니다. '국제항공운수권 및 영공통과 이용권 배분 등에 관한 규칙'의 제17조 1항에 따라 항공사가 운수권을 배분 받고 1년 내 취항하지 아니하거나, 취항 후 매년 1월 1일부터 동년 12월 31일까지의 기간 중 20주 이상 운수권의 전부 또는 일부를 사용하지 아니한 경우 국토교통부장관이 미사용 운수권을 회수할 수 있습니다.만약 오픈스카이(항공자유화)가 아닌 지역의 운수권이 회수되는 경우 당해 노선 취항이 제한되고, 당사가 취항하고자 하는 지역의 운수권이 확보되지 않는 경우 취항이 불가하여 당사의 영업에 부정적인 영향을 미칠 수 있다는 점에 투자자께서는 유의하시길 바랍니다. 아. 항공운송업의 경쟁구도 변화에 따른 위험 국내 취항 중인 항공사는 대형항공사(Full Service Carrier, 이하 'FSC') 2개, 저비용항공사(Low Cost Carrier, 이하 'LCC') 및 초저비용항공사(Ultra-Low Cost Carrier, 이하 'ULCC') 총 9개의 사업자가 운항 중에 있습니다. 항공사의 경우 설립 초기부터 취항 인가까지는 단시간 내에 이루어지기 어렵고, 인지도 및 노선 경쟁력에서 현재 운항 중인 항공사와 경쟁력 측면에서 뒤쳐질 것으로 예상되지만, 향후 추가적으로 항공운송사업자가 늘어날 경우 동 시장의 경쟁 강도는 현재보다 심해질 것으로 예상됩니다. 해외 주요 항공사들은 경쟁 심화에 대응하여 대형항공사 위주로 업계 내 통합 또는 포괄적 제휴(JV: joint venture)관계 형성 등 경쟁력을 강화하는 방안을 추진하고 있습니다. 미주, 유럽 등 시장의 경우 이전에 비해 소수 항공사/연합체의 시장지배력이강화된 것으로 파악됩니다. 아시아 항공운송업계의 경우 신규 LCC 설립이 계속해서 이어지는 등 경쟁강도가 높은 수준이며, 국내 대형 항공사들의 시장지위가 지속적으로 저하되는 추세가 이어지고 있습니다. 특히 국내 대형 항공사들과 인접한 허브공항을 기반으로 하는 중국 국영항공사들이 기존 국내선 위주의 사업 구조를 탈피하여 중장거리 노선 확대를 추진하고 베이징, 상하이 등 주요 지역의 신규 공항 건설, 시설 확충 등이 진행됨에 따라 중장기적으로 국내 기업들에 위협요인으로 작용할 전망입니다. 향후 산업 경기 정상화 시, 항공사 간 경쟁 심화로 인해 언제든지 경쟁구도의 변화는 발생 가능합니다. 이 경우 당사의 경쟁 지위에 영향을 미치는 요소로 작용할 수 있으며, 이는 당사의 매출 성장과 수익성 개선 측면에서 위협 요인으로 작용할 가능성이 존재합니다. 투자자께서는 이 점 유의하시기 바랍니다. |

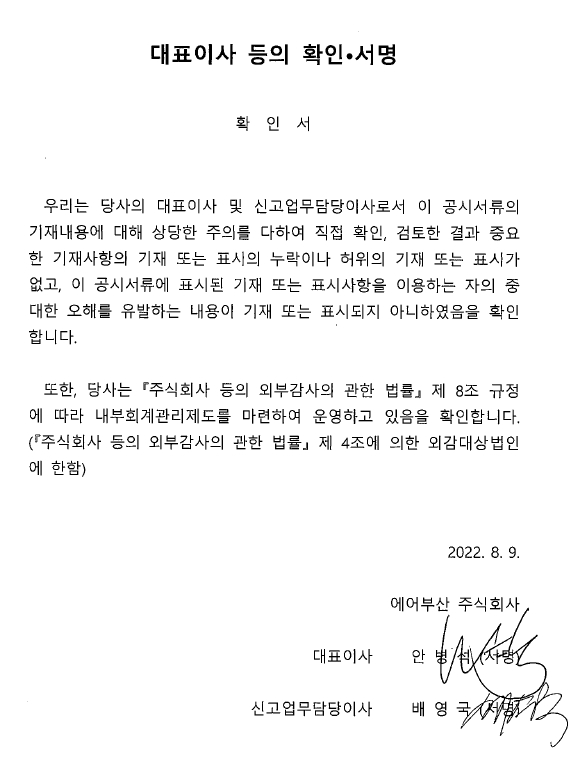

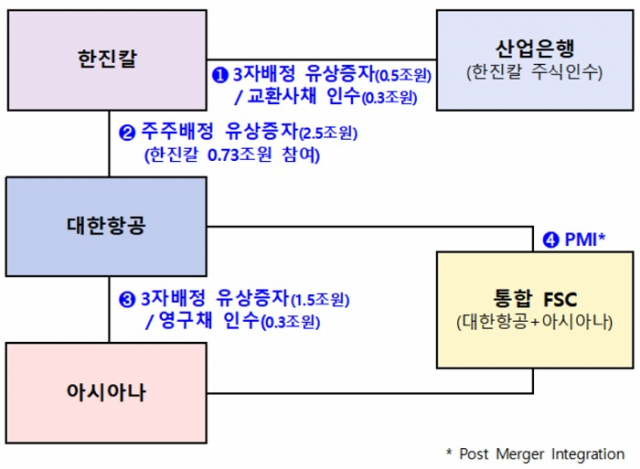

| 회사위험 | 가. 계속기업 가정의 불확실성 의견 지속에 따른 위험 당사의 외부감사인인 예일회계법인은 2019년, 2020년 및 2021년 감사보고서를 통해 당사의 재무제표 이용자에게 검토의견에는 영향을 미치지 않는 사항으로서 주의를 기울여야 할 필요가 있는 강조 사항을 제시하고 있으며, 이에 대한 강조사항은 삼일회계법인의 2022년 1분기 검토보고서까지 이어지고 있습니다. 구체적 내용으로는 "코로나바이러스감염증-19(이하, 코로나19)"의 확산 우려로 대한민국을 포함하여 전 세계는 어려운 경제상황 및 코로나19 장기화에 대한 불확실성에 직면하고 있어, 당사의 주요 사업인 항공업의 경우 향후 환율 및 유가 변동, COVID-19사태의 장기화 여부 등의 영향으로 수익 창출 및 현금흐름과 관련된 불확실성이 확대되고 있습니다. 이는 당사가 계속기업으로서의 존속능력에 유의적 의문을 제기할만한 중요한 불확실성이 존재함을 나타내고 있음을 강조하고 있습니다. 본 유상증자에 참여하고자 하는 투자자께서도 동일한 내용에 대해 반드시 숙지하시고 투자 결정에 참고하시기 바랍니다. 나. 영업 환경 변동에 따른 수익성 저하 지속 위험 당사는 항공운송사업을 단일 사업부문으로 영위하고 있으며 2022년 1분기 기준 국제선 여객 매출은 전체 매출의 약 3.20%, 국내선 여객 매출은 전체 매출의 약 87.55%를 차지하고 있습니다. 이러한 사업구조로 당사의 매출은 국내외 항공여객 수요에 따라 좌우되는 위험이 있습니다. 2020년, COVID-19에 따른 글로벌 경기침체의 영향으로, 경기 변동에 민감한 항공산업의 여객 수요 감소가 지속되며 항공사 전반적으로 여객 매출에 큰 타격을 입었습니다. 당사 역시 주력 매출을 구성하는 일본, 중국, 동남아시아 등의 국제선 매출이 크게 감소하였습니다. 또한 2020년 ~ 2021년에 걸쳐 추가 도입한 항공기에 따른 감가상각비, 영구 전환사채 발행 등에 따른 이자비용, 리스료, 기재비 등 고정비 지출 지속, 2021년 누적기준 전년 동기 대비 약 91.5% 감소한 국제선 매출실적 등의 영향으로 당사의 영업실적은 2020년에 이어 2021년까지 적자가 지속되었습니다. 한편, 최근 COVID-19 사태의 완화 및 백신 보급률 상승에 따라 각국 방역당국의 입국제한조치가 완화되며 해외여행에 대한 수요가 회복하는 모습을 보이고 있습니다. 2022년 1분기 누적 기준 당사의 국제선 매출액은 전년 동기 대비 28.8% 증가하였으며, 국내선 매출액 역시 전년 동기 대비 66.2% 증가하며, 2022년 1분기 전체 매출액은 전년 동기 대비 59.1% 증가한 50,841백만원을 기록하며 매출이 회복하는 모습을 보이고 있습니다. 그럼에도 현 COVID-19 사태의 조기 안정화는 예단할 수 없으며, 지속적인 환율 및 유가의 상승 역시 당사 및 항공운송산업의 매출 및 수익성에 부정적 영향을 미치고 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 다. 재무안정성 관련 위험 당사가 영위하고 있는 항공운송업은 영업 경쟁력 및 비용 경쟁력 확보 차원에서 일정 규모 이상의 항공기 확보가 요구됩니다. 이에 따라 지속적으로 항공기 보유 대수를 유지하거나 늘려야 하는 투자 부담에 노출되어 있으며, 항공기와 같은 고가의 장비를 항공사의 자체 현금창출력으로 확보하기에는 어느 정도 한계가 있습니다. 이러한 점 때문에 항공사들은 보통 외부 차입 혹은 리스를 통해 항공기를 확보하고 있습니다. 당사는 2018년까지 부채비율 90.9%, 차입금의존도 0.0%로 안정적인 재무 비율을 유지하고 있었으나, 지속적인 항공기 도입과 기업회계기준서 제1116호 '리스' 회계 도입으로 인해 기존 운용리스로 이용하던 항공기 및 관련 비용을 각각 사용권자산 및 리스부채로 인식하면서 차입금 및 부채총계가 크게 증가하여 2019년 부채비율 811.8%, 차입금의존도 50.4%를 기록하였습니다. 이후 COVID-19 확산으로 글로벌 경기 침체에 따른 항공 업황 악화로 영업실적 부진이 지속되며 2022년 1분기 말 기준 부채비율은 1,431.5%, 차입금의존도는 56.6%를 기록하며 재무안정성이 더욱 악화되었습니다. 항공운송업을 영위하고 있는 당사의 특성상 차입금의 절대적인 규모가 큰 편이고, 환율과 유가 등 예측이 어려운 외부 요인에 의해 영업현금흐름이 크게 영향을 받는 점 등을 고려할 때 투자자께서는 향후 재무안정성 추이에 대하여 지속적인 모니터링이 필요합니다. 당사는 COVID-19로 인한 영향을 최소화하고 회사의 경쟁력을 유지하기 위해 다각적인 비용 절감을 통해 수익성 개선에 힘쓰고 있으며 향후 COVID-19 사태가 진정되고 항공 수요가 회복되었을 때를 대비하여 신규 취항 노선 발굴, 신기재를 활용한 중거리 전세기 유치, 신규 서비스 발굴 등 지속 성장을 위한 기반을 구축하고 있습니다. 또한, 본 유상증자를 통한 재무건전성 확보 등 자구계획을 이행하고 있으나, 당사의 주력 수익원인 국제여객 매출의 회복이 지연될 경우 재무안정성 개선 역시 지연될 가능성이 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 라. 차입금 증가 위험 당사는 2019년 기업회계기준서 제1116호 '리스'를 도입함에 따라 운용리스로 이용하던 항공기 및 관련비용을 각각 사용권자산 및 리스부채로 인식함에 따라, 차입금 규모가 크게 증가하여 496,571백만원을 기록하였고 차입금의존도는 50.4% 로 2018년 대비 50.4%p. 증가하였습니다. 2020년 기준으로는 'A321neo LR' 2대를 추가 도입함에 따라 리스부채가 486,627백만원을 기록하며 2019년 말 대비 30,056백만원 증가하였고, 이에 따라 총 차입금이 526,627백만원으로 증가하여 차입금의존도 또한 50.9%를 기록하며 2019년 말 대비 0.5%p. 증가하였습니다. 리스부채가 증가하면서 차입금의존도가 증가한 것이나, 2020년 2월부터 COVID-19에 따른 전세계적인 shut-down으로 인하여 정상적인 영업이 불가해진 반면, 항공기 리스 관련 비용 등 고정비 지출이 지속적으로 발생함에 따라 2022년 1분기까지 대규모 손실이 발생하였습니다. 이에 따라 자본 및 자산 총계가 감소하여 차입금의존도의 증가폭을 더욱 크게 하였습니다. 2022년 1분기 말 기준 1년 내 만기가 도래하는 당사의 유동성차입금은 109,778백만원으로 당사가 2022년 1분기 말 기준 보유한 현금성자산 16,169백만원 고려 시 유동성이 부족한 상황입니다. 다만 당사가 부산은행으로부터 조달한 담보차입금의 경우 당사의 사옥이 담보로 제공되고 있기 때문에 만기연장을 지속적으로 실시하여 왔으며 금번 유상증자로 인한 대금이 유입될 경우 유동성차입금에 대한 대응 여력은 충분할 것으로 판단됩니다. 다만, 예상과 달리 당사의 주가가 낮게 형성되어 유상증자 발행금액이 크게 감소하고, 부산은행 담보차입금 만기연장이 불가능해질 경우 당사는 1년 이내 도래하는 유동성 차입금에 대한 상환에 어려움을 겪을 수 있어 채무불이행 위험이 존재합니다. 또한, 당사는 2020년 2분기부터 항공기 임차료 및 항공기 정비비를 누적으로 유예하고 있으나, 임차료의 경우 납부유예 잔액이 2021년 2분기 약 683억원에서 2022년 2분기 60억원으로 감소한 상황입니다. 정비비 역시 2021년 2분기 약 872억원에서 2022년 2분기 약 486억원으로 감소하였으며, 금번 증자대금을 정비료로 활용할 계획입니다. 코로나19 사태로 수익성이 악화되며 누적되었던 항공기 리스 관련 납부유예 잔액은 이처럼 증자대금 등을 활용하여 상환을 완료해가고 있으나, 유예 잔액에 대한 급박한 상환 요청 및 코로나19의 재확산, 유가 및 환율 변동에 따른 수익성 악화 등으로 당사의 현금유동성이 저하될 수 있으므로 투자자분들께서는 이 점 유의하시기 바랍니다. 한편 이자보상배율이란 기업의 부채에 대한 이자지급 의무 이행 능력을 나타내주는 지표로 이자보상배율이 1배 미만일 때는 지불할 이자비용에 비해 기업이 창출한 영업이익이 적다는 것을 의미합니다. 당사는 2019년 들어 기업회계기준서 제1116호 '리스'에 따라 기존 운용리스가 리스부채로 인식되면서 이자비용이 급격히 증가한 반면, LCC공급과잉 및 한일관계 악화에 따른 수익성 악화로 영업이익이 적자를 기록하면서, 부(-)의 이자보상배율을 기록하였으며, 2020년 COVID-19에 따른 영업악화로 그 추세는 2022년 1분기에 이르기까지 지속되고 있습니다. 따라서, 현재 당사는 영업활동에서 창출한 이익으로 이자비용조차 지불할 수 없는 상태라고 판단할 수 있어 채무불이행에 따른 기한이익상실이 발생할 수 있습니다. 투자자들께서는 투자하기에 앞서 당사의 채무불이행 가능성을 충분히 검토하신 후 투자해주시기 바랍니다. 마. 상장적격성 실질심사 사유 발생 및 자본잠식에 따른 관리종목 지정 위험 당사는 2021년 05월 26일 한국거래소로부터 前 금호아시아나그룹 회장에 대한 횡령 및 배임혐의(계열사 부당 지원 등)에 따른 구속 기소와 관련한 조회공시를 요구받았으며 2021년 05월 27일 유가증권 정규시장부터 매매거래가 정지되었습니다. 이후 2021년 06월 17일,「유가증권시장 상장규정」제48조 2항 및 제49조 제1항에 따라 기업심사위원회 심의대상으로 결정 및 매매거래 정지기간도 연장되었습니다. 금번 거래소 상장적격성 심사의 주요 핵심은 당사의 ①경영투명성 ②영업지속성 ③재무건전성 등의 3가지 항목이며 상장적격성 실질 심사의 직접적인 원인이 되었던 계열사 부당 지원 혐의는 2016년 원금과 이자를 포함한 전액이 조기 상환됨에 따라 사실상 해소된 것으로 보이며, 산업은행 채권단이 당사의 최대주주인 아시아나항공(주)를 관리하며 당사 역시 경영 전반에 대한 관리 하에 있고, 아시아나항공(주)와 (주)대한항공의 기업결합이 진행중에 있으며 기업결합 종료 이후 (주)진에어, 에어서울(주)와의 LCC통합으로 항공사 경쟁력 강화, COVID-19 백신 접종에 따른 운항 정상화 기대감으로 경영투명성과 영업지속성 부분에서 당사는 문제가 없을 것으로 판단하고 있습니다. 다만 2019년말 발생한 COVID-19 감염병의 전세계적 확산으로 항공산업 전반의 수익성이 악화되며 당사 역시 2019년 적자전환에 이어 2020년 역시 적자폭을 확대하며 결손금 발생에 따른 2022년말 부분 자본잠식 리스크가 대두되고 있는 상황입니다. 자본잠식이란 자본총계가 지속적으로 감소하여 자본금보다 적은 경우를 의미합니다. 2022년 1분기 말 당사의 자본금 및 자본총계는 각각 약 193,920백만원 및 66,637백만원으로 2021년 말 대비 자본총계는 감소하였으며, 2022년 1분기 말 현재 자본잠식률은 65.6%를 기록하고 있습니다.「유가증권시장 상장규정」제47조 1항 제3호에 따라 사업연도 말 기준 자본금의 100분의 50 이상이 잠식될 경우 관리종목으로 지정하고 있으며 2022년 1분기 기준으로는 관리종목지정 사유에 해당됩니다. 부분자본잠식에 따른 관리종목지정은 사업연도 말을 기준으로 판단하며, 2022년말까지 자본잠식률을 100분의 50 미만으로 감소시키지 못할 경우 당사는 관리종목으로 지정되게 됩니다. 이후 당기순손실이 지속되어 결손금 증가 등으로 자본금 전액이 잠식되거나 자본잠식으로 인한 관리종목 지정 이후의 사업연도 말에도 해당 사유가 지속될 경우「유가증권시장 상장규정」제 48조 1항 제3호에 따라 상장폐지가 될 수 있습니다.다만, 당사는 2022년 5월 31일 이사회 결의 및 7월 11일 임시주주총회 결의를 통하여 3:1 무상감자를 현재 진행하고 있으며, 해당 무상감자가 완료될 시 자본총계가 자본금 규모를 상회하게 되어 부분자본잠식이 해소되게 됩니다. 그럼에도 COVID-19 사태의 장기화, 유가 및 환율의 급등 등 수익성 악화 요인이 지속된다면 악화된 업황의 개선이 더욱 지연될 수 있으며, 주가하락에 따른 증자 규모 축소 등 무상감자로 인한 자본잠식 해소 이후에도 자본잠식의 재발생 가능성을 배제할 수 없으니 투자자들께서는 이러한 사항을 충분히 고려하신 후 투자해주시기 바랍니다. 바. 현금흐름 관련 위험 당사가 영위하는 항공운송업은 규모의 경제가 작용하는 산업 특성 상 대규모 항공기 기단을 구성하므로 초기에 재무활동현금흐름의 순유입과 투자활동현금흐름의 순유출이 발생하며, 영업이 안정화된 이후 영업활동현금흐름으로 재무활동현금흐름을 부담하는 특성을 가지고 있습니다. 최근 4개년 간 당사의 현금흐름을 살펴보면, 2018년의 경우 20,294백만원의 당기순이익을 바탕으로 25,026백만원의 영업활동현금흐름 순유입이 발생하였고, IPO 신주발행을 통한 6,672백만원의 유상증자 및 자기주식의 처분 10,393백만원이 발생함에 따라 현금유입이 발생하였습니다. 2019년에는 한일관계 악화에 따른 영업부진으로 당기순손실을 기록하였으나, 기업회계기준서 제1116호 '리스'에 따라 영업활동현금흐름은 112,535백만원의 현금 유입이 발생함에 따라 투자활동현금 및 재무활동의 순유출이 발생하였음에도 현금유입이 발생하였습니다. 2020년에는 COVID-19에 따른 경영악화로 인하여 128,472백만원의 당기순손실을 기록하며 영업활동현금흐름의 경우 116,158백만원의 순유출 발생하였고, 보증금 환급, 신종자본증권 발행 등 최대주주 아시아나항공(주)의 재무적 지원, 2020년 12월 납입 완료된 유상증자 등으로 투자활동현금흐름 및 재무활동현금흐름에서 순유입이 발생하며 COVID-19로 인한 대규모 손실에도 불구하고 당사의 현금및현금성자산은 46,230백만원에서 45,385백만원으로 소폭 감소하였습니다. 2021년 기준 당사는 COVID-19 장기화에 따른 매출급감 지속으로 265,961백만원의 당기순손실을 기록하였으나 약 63,861백만원의 외화환산손실 발생에 따른 조정 등으로 영업활동현금흐름의 경우 당기순손실 대비 적은 규모인 69,056백만원의 순유출이 발생하였습니다. 또한 유동화사채 원리금 상환을 위한 단기금융상품 및 유형자산취득으로 투자현금흐름의 경우 126,902백만원의 순유출이 발생하였습니다. 재무활동현금흐름의 경우 아시아나항공(주) 대상으로 발행한 두차례의 30,000백만원의 신종자본증권을 통해 총 60,000백만원 유입 및 2021년 10월 납입 완료된 유상증자 대금 225,699백만원 등으로 총 152,905백만원의 순유입이 발생하였습니다. COVID-19로 인한 적자폭 확대로 당사의 현금및현금성자산은 45,385백만원에서 2,703백만원으로 현저히 감소하였습니다. 2022년 1분기 기준 지속적인 국내선 수요 증가 및 해외여행 심리 회복에 따른 국제선 운행 재개로 전년 동기 대비 23,548백만원 개선된 약 61,915백만원 규모의 분기순손실을 바탕으로 코로나19 발생 이후 최초로 약 7,318백만원의 영업활동현금흐름 순유입을 기록하였습니다. 또한, 34,000백만원의 정기예금을 처분하며 약 32,600백만원의 투자활동현금흐름 순유입을 기록하였습니다. 한편, 약 17,418백만원의 리스부채 상환 등으로 26,483백만원의 재무활동현금흐름 순유출을 기록하며, 2022년 1분기말 기준 당사의 현금및현금성자산은 2,703백만원에서 16,169백만원으로 증가하였습니다. 이처럼 COVID-19로 인한 영업환경의 악화가 점진적으로 개선되는 추세를 보이고 있으나, COVID-19의 재확산, 유가 증가세의 지속 등으로 영업환경의 악화가 중장기적으로 지속되어 영업활동현금흐름 순유출이 재발생할 경우, 자산 처분 등을 통한 투자활동현금흐름의 순유입과 차입을 통한 재무활동현금흐름의 순유입으로 대응하는 것이 제한적일 수 있으니 투자자들께서는 이러한 사항을 충분히 고려하신 후 투자해주시기 바랍니다. 사. 특수관계자 거래 관련 위험 당사는 아시아나항공(주)을 지배기업으로 하고 있으며, 증권신고서 제출일 현재 당사의 종속기업은 존재하지 않습니다. 이외 당사가 속한 대규모 기업집단인 금호아시아나그룹 계열사를 기타 특수관계자로 보유하고 있습니다. 당사는 다양한 특수관계자와의 거래가 있으나, 대부분이 항공관련 계열사와의 영업활동 과정에서의 경상적인 거래로, 그 중 아시아나항공(주)의 거래가 가장 크며 아시아나에어포트(주), 아시아나IDT(주)의 거래 비중이 대부분을 차지하고 있습니다. 이와 같은 거래는 당사의 주 사업인 항공운송업을 영위하는데 필수적인 거래로 이러한 거래에 따른 유의할 만한 신용위험의 전이 가능성은 낮은 것으로 판단됩니다. 그러나 계열사 간 신용위험이 공유 가능한 구조로 향후 특수관계자 간에 지급보증이나 담보 제공 등이 발생할 가능성이 있으며, 당사와 계열회사의 신용위험이 부정적으로 변화할 경우 당사 및 계열회사의 외부 자금 조달비용(이자비용)이 상승하거나 조달 가능성에 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 아. 소송, 제재 및 우발사항 관련 위험 증권신고서 제출일 현재 당사가 중요하다고 판단한 소송은 총 3건이며, 1건은 피고로 진행중인 사항으로 의무 재직기간 미준수한 퇴직 운항승무원에게 청구한 교육훈련비에 대한 채무 부존재 확인 및 통상임금 산정기준과 관련한 미지급 입금 청구 소송건입니다. 다른 2건은 원고로 진행중인 소송이며 첫번째 소송은 공정거래위원회는 당사에 독점규제 및 공정거래에 관한 법률 제23조의2 제1항 제1호, 동법 제23조 제1항 제7호에 의거하여 금호아시아나 소속 계열회사들의 특수관계인에 대한 부당이익제공행위 및 부당지원행위에 대한 시정명령 및 과징금 납부를 명령하였고 해당 과징금 9,000천원에 대한 취소 소송 건입니다. 두번째 소송은 2021년 9월 6일 제기된 소로 기내판매품 공급업체와의 거래 관계에서 발생된 미수금에 대한 청구 소송입니다. 당사가 원고로 계류한 첫번째 소송은 금호아시아나그룹의 소명서 제출로 적정 금리 수준의 차입으로 기상환된 점 등을 통해 특수관계인에 대한 부당한 이익 제공 사실은 없음을 토대로 현재 취소 소송이 진행중에 있습니다. 상기 현재 진행중인 소송 건에 대해서 소송의 결과 및 그에 따른 자원의 유출가능성을 예측할 수 없으며, 향후 판결결과에 따라 당사 재무상태에 부정적인 양향을 미칠 수 있습니다. 또한, 당사는 증권신고서 제출일 전일 기준 부산은행 등과 수입신용장 관련 지급보증을 위해 총 75백만USD 규모의 한도 약정을 체결하였습니다. 위와 같이 당사가 부담하고 있는 우발채무는 단기간에 현실화되어 당사의 재무구조에 부정적인 영향을 미칠 수준으로 판단되지 않으나, 향후 대외적인 환경변화에 따라 우발채무가 현실화 될 경우 당사의 재무구조 악화로 이어질 수 있으므로 지속적인 모니터링이 필요할 것으로 판단됩니다. 자. 그룹 지배구조 변동 관련 위험 현재 당사는 독점규제 및 공정거래에 관한 법률상 금호아시아나그룹에 속해 있으며 2020년 9월 11일 HDC현대산업개발의 주식매매계약 파기 이후 정부가 2020년 11월 16일 산업경쟁력 강화 관계장관(산경장) 회의를 열어 대한항공의 아시아나항공 인수 추진을 위해 한진그룹 지주사 한진칼에 8,000억원을 투입하기로 결정함에 따라 당사는 기존 금호아시아나그룹에서 한진그룹으로 그룹이 재편성될 수 있는 가능성이 높게 발생하였습니다. 현재 대한항공의 아시아나항공 인수를 위한 주요 과정으로 공정거래위원회의 기업결합 조건부 승인을 득한 상황이나 해외당국의 기업결합 심사가 남아있는 상황입니다. 대한항공은 2021년 06월 30일 금융감독원 전자금융시스템 기타경영사항 공시를 통해 아시아나항공 인수 통합계획안을 확정하였고, 타법인주식및출자증권취득결정 정정공시를 통해 해외 경쟁당국들의 기업결합신고 지연 등 거래 선행 조건 미충족으로 신주인수계약이 2021년 06월 30일에서 2022년 09월 30일로 3개월 단위로 지속적으로 연장되고 있으며 향후 진행 과정에 따라 추가 지연될 수 있음을 공시하였습니다. 대한항공은 확정안에 따라 통합시너지 창출을 기대하고 있으며 산업은행과의 약정에 따라 설치된 경영평가위원회의 평가를 통해 동 통합계획안 이행을 주기적으로 점검받을 예정입니다. 또한 동 통합계획안은 ㈜진에어, 에어부산㈜, 에어서울㈜ LCC 3개사의 통합방안과 공정거래법상 지주회사의 행위 제한 이슈 해소 방안, 고용 유지 및 단체협약 승계 방안, 지원사업 부문 효율화 방안 등도 포함되어 있어 공정위의 기업결합 승인 이후 진행상황에 대한 지속적인 모니터링이 필요할 것으로 보입니다. 이렇듯 대한항공과 아시아나항공의 기업결합 및 LCC 통합 추진 가능성이 높아짐에 따라 당사의 전체적인 경영 계획에 변동성이 커질 것으로 판단됩니다. 다만 LCC통합안이 구체화되기까지 상당기간이 소요될 것으로 예상되는 바 향후 이행 과정에 대한 지속적인 모니터링이 필요할 것으로 보입니다. 이에 투자자들께서는 투자하기에 앞서 이러한 요인을 충분히 검토하신 후 투자해주시기 바랍니다. 차. 최대주주 변경 가능성 당사의 최대주주 아시아나항공(주)는 2020년 11월 17일 신주인수계약을 체결하며 현재 (주)대한항공과의 기업결합 승인을 진행하고 있으며 (주)대한항공은 아시아나항공(주)의 제3자배정 유상증자에 참여하는 방식으로 신주를 취득함으로써 (주)대한항공의 연결 자회사로 아시아나항공(주)를 편입할 예정입니다. 해당 기업결합심사가 모두 승인되면, 당사의 최대주주인 아시아나항공(주)는 대규모 기업집단인 (주)한진 그룹에 포함될 예정으로 [한진칼(모회사) - 대한항공(자회사)- 아시아나항공(손자회사) - 에어부산/아시아나IDT/아시아나세이버(증손회사)]의 구조가 형성될 것으로 예상됩니다.이에 당사의 최대주주는 기업결합 승인 완료 후 지주사 행위제한 요건에 따라 최대주주 변경 가능성이 존재합니다. 다만 현재 기업결합의 승인 절차가 진행되고 있는 상황에서 해당 기업결합 완료 시기가 지연될 가능성이 존재하며 이후 통합계획안이 실행되어 LCC통합이 구체화되기까지 상당기간이 소요될 것으로 예상되는 바 향후 이행 과정에 대한 지속적인 모니터링이 필요할 것으로 보입니다. 이에 투자자들께서는 투자하기에 앞서 이러한 요인을 충분히 검토하신 후 투자해주시기 바랍니다. 카. 자금의 사용시기 및 계획 변동 가능성 당사는 2018년 12월 기업공개(IPO)를 통해 유입된 공모자금 16,849백만원 중 16,400백만원은 항공기 구매 보증금으로 사용할 계획이였으며, 나머지 449백만원은 사용용도 미정에 따라 기타자금 사용목적으로 계획하였습니다. 이후 당사가 항공기 구매 보증금을 L/C로 전환하여 공모자금(시설자금) 16,400백만원을 항공기 부품 및 개조 비용으로 사용하였고, 나머지 449백만원은 사업을 위해 필요한 운전자금 등으로 사용하였습니다. 당사의 공모자금 사용 내역은 시설자금 사용목적이라는 내용은 동일하나 보증금 납부방식에 대한 변경으로 세부 사용내용은 변경되었습니다. 이후 당사는 2020년 12월 주주배정후실권주일반공모 방식의 유상증자로 83,550백만원 및 2021년 9월 227,056백만원을 조달하였으며 증권신고서 제출 현재기준 기재한 자금사용목적에 따라 인건비, 항공기 리스료 및 정비료, 공항관련비, 유류비 등의 운영자금으로 사용을 완료하였습니다. 또한, 당사는 2020년 06월 30일, 2021년 03월 24일, 2021년 06월 24일 총 3차례에 걸쳐 최대주주인 아시아나항공을 대상으로 영구 전환사채 각 50,000백만원, 30,000백만원, 30,000백만원을 발행하였으며, 2022년 07월 19일 영구 전환사채 10,000백만원을 기관투자자를 대상으로 추가발행하여 아시아나항공(주)에 대한 미지급금 상환에 활용할 예정입니다. 이에 증권신고서 제출일 전일 현재 당사는 총 120,000백만원의 영구 전환사채를 발행한 상황이며, 해당 영구 전환사채의 납입대금은 정비비, 유류비 등의 운영자금 및 리스비용 미지급금 등 채무상환자금으로 사용할 예정입니다. 당사가 금번 진행하는 유상증자 대금은 항공기 정비료, 연료비 등 운영자금으로 활용할 계획입니다. 다만, 정확한 시기 및 금액은 해당 시점에 변동 가능성이 있으며, 향후에도 COVID-19의 장기화 또는 다양한 외부 변수의 발생으로 기존 예상대비 사용시기와 금액 등의 변동 가능성이 있습니다. 투자자들께서는 투자하기에 앞서 이러한 요인을 충분히 검토하신 후 투자해주시기 바랍니다. |

| 기타 투자위험 | 가. 최대주주의 지분율 변동 위험 증권신고서 제출일 전일 기준 당사의 최대주주는 42.83%의 지분을 보유한 아시아나항공(주)입니다. 금번 유상증자에 있어서 최대주주인 아시아나항공(주)는 2022년 7월 11일 특수관계인에 대한 출자 공시를 통해 구주주 배정분 100%에 대한 청약 참여를 결정하였습니다. 아시아나항공(주)가 구주주 배정분 100% 전부를 배정받을 경우 신주 21,251,578주를 배정받게 되며, 당사에 대한 지분율은 기존 42.83%에서 금번 유상증자 이후 41.88%로 0.95%p. 하락할 예정입니다. 또한, 장기적으로 향후 추가적인 유상증자나 주식관련 사채의 발행 등으로 최대주주 등의 지분율이 희석될 가능성은 존재하며, 이에 따른 지속적인 모니터링이 필요합니다. 더불어 현재 당사의 최대주주인 아시아나항공(주)은 40%이상의 지분율을 확보하고 있고 이외에 당사가 발생한 1,100억원 규모의 영구 전환사채를 보유하고 있어, 금번 유상증자로 인해 당사 보유 지분율이 일부 하락하더라도, 이로 인한 최대주주의 변경 등 가능성은 제한적일 것으로 판단됩니다. 나. 주가 희석화 위험 금번 유상증자는 주주배정 후 실권주 일반 공모로 진행되며, 금번 유상증자로 인해 발행되는 주식의 물량 출회 및 주가 희석화 등으로 주가가 하락할 가능성이 존재합니다. 한편 금번 증자로 인해 발행되는 신주 52,000,990주이며, 이는 2022년 5월 31일 이사회 결의 및 7월 11일 임시주주총회 결의를 통하여 진행되고 있는 당사의 3:1 무상감자를 반영한 당사의 발행주식총수인 64,640,000주의 약 80.45%에 해당합니다. 금번 유상증자로 인해 추가 발행 및 상장되는 신주는 보호예수되지 않으므로 일시적인 물량출회에 따른 주가하락의 가능성이 존재합니다. 더불어, 당사는 현재 총 120,000백만원의 영구 전환사채를 발행한 상태이며, 향후 전환권을 행사할 경우 지분희석이 추가적으로 발생할 수 있습니다. 또한 금번 유상증자를 비롯한 인수계약서 상 전환가액의 조정 사유가 발생할 시 전환가액이 추가적으로 조정되어 전환 가능 주식 수가 증가할 가능성이 존재합니다. 투자자분들께서는 이 점 유의하시기 바랍니다. 다. 신주의 환금성 제약 및 주가 변동에 따른 손실위험 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있으니 투자자께서는 이 점 유의하시기 바랍니다. 라. 공동대표주관회사가 실권주를 인수할 경우, 일시적 물량 출회에 따른 주가 하락 가능성 위험 우리사주조합 및 구주주 청약결과 실권주 및 단수주가 발행하는 경우 동 수량은 일반에게 공모할 예정이며, 일반공모에서도 청약이 미달될 경우 미달된 수량(최종 실권주)은 대표주관사인 한국투자증권(주), (주)BNK투자증권, KB증권(주) 및 키움증권(주)가 인수할 계획입니다. 최종 실권주를 인수한 대표주관회사 및 인수회사가 수익 확정을 위해 잔액인수한 물량을 조기에 장내에서 대량 매도할 경우 일시적 물량 출회에 따른 주가 하락의 가능성이 존재하며, 인수한 최종 실권주를 일정 기간 보유하더라도 동 인수물량이 잠재매각물량으로 존재하여 주가 상승에는 부담으로 작용할 가능성이 높습니다. 공동대표주관회사가 당사 주식을 인수한 후에 신주상장예정일(2022년 10월 7일 예정) 전전영업일부터 즉시 매각이 가능하고, 조기에 장내에서 매각할 가능성이 높으며, 이 경우 주가가 급락할 수 있습니다. 투자자분들은 투자시 이 점 유의하시기 바랍니다. 마. 주가하락에 따른 발행금액 감소 위험 주식시장의 급격한 상황 악화로 인하여 회사의 금번 유상증자 발행가액이 크게 하락할 경우 당사가 계획했던 자금조달 계획 등에 차질이 발생할 수 있으며, 이러할 경우 당사의 재무적 안정성은 부정적인 영향을 받을 수 있으니 이 점 유의하시기 바랍니다. 바. 증권신고서 정정 및 유상증자 일정 변경 위험 본 증권신고서는 공시심사 과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 경우 감독기관의 정정명령 등에 따라 제반 일정이 지연 또는 연기될 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있습니다. 사. 분석정보의 한계 및 투자판단 관련 위험 금번 유상증자를 통해 취득한 당사의 주식가치가 하락할 수 있습니다. 본 증권신고서의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 유가증권의 가치를 보증 또는 승인한 것이 아니며, 기재사항은 청약일 이전에 변경될 수 있습니다. 또한 금번 공모를 위한 분석 중에는 예측정보가 포함되어 있습니다. 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안 되며, 다양한 방면에서 신중한 검토를 병행하여 독자적으로 판단하시기 바랍니다. 아. 상장기업의 관리감독기준 강화에 따른 위험 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 자. 집단 소송 제기 위험 당사가 잘못된 정보를 제공하거나 부실감사 등으로 주주들에게 손해를 끼칠 시 일부 주주들로부터 집단 소송이 제기될 위험이 있으니 이 점 유의하시기 바랍니다. 차. 유상증자 철회에 따른 위험 유상증자 진행 중에 모집 절차의 진행에 중대한 영향을 미칠만한 사유가 발생하여 당사 혹은 대표주관회사 및 인수회사의 판단으로 유상증자가 철회될 수 있습니다. 유상증자 납입전에 철회될 경우 청약으로 인한 손실은 발생하지 않으나, 철회시점에 따라 권리락에 따른 주가하락, 신주인수권증서 매매로 인한 손실 등이 발생할 수 있음을 투자자께서는 유의하시기 바랍니다. 또한, 당사가 계획한 자금사용목적의 자금이 조달되지 않기 때문에 당사는 단기간 유동성 위험에 직면하여 매우 위험한 상황이 발생할 수 있으니 이점 유의하시기 바랍니다. 카. 차입공매도 유상증자 참여 제한 관련 금융위원회의 공매도 제도개선 관련 「자본시장과 금융투자업에 관한 법률 시행령」일부개정에 따라, 주권상장법인이 유상증자 계획을 공시한 이후 발행가격 산정을 위한 대상 거래기간의 마지막날(발행가격 산정 기산일)까지, 해당 기업의 주식을 공매도 한 자는 증자참여를 제한하되, 예외적인 경우에만 증자참여가 허용됩니다(「자본시장과 금융투자업에 관한 법률」제180조의4). 투자자께서는 이 점 유의하시기 바랍니다. 타. 무상감자 후 증자 관련 일정 및 내용 혼동에 따른 위험 당사는 2022년 05월 31일 이사회를 통하여 무상감자(기명식 보통주 3주를 동일한 액면주식 1주로 무상병합)와 유상증자를 함께 결의하였습니다. 무상감자 기준일은 2022년 07월 25일이며, 2022년 07월 22일부터 무상감자에 따른 신규 전자등록 및 상장 절차에 따라 당사의 보통주는 매매거래가 정지되고, 신주상장 전 거래일인 2022년 08월 09일까지 매매거래정지가 지속됩니다. 국내 주식거래 결제제도 D+2에 따라 2022년 07월 21일까지 주식을 보유한 주주들을 대상으로 주식분할 후 무상감자의 신주를 배정하게 되며 2022년 08월 10일부터 당사의 보통주 매매거래가 재개될 예정입니다. 투자자 여러분들께서는 무상감자 후 증자 관련 일정을 숙지하시고 제반사항을 고려하시어 투자에 임하여 주시기 바랍니다. 파. 개인종합자산관리계좌(ISA) 납입한도에 따른 청약제한 위험 개인종합자산관리계좌(이하 ISA 계좌)는 연간 납입가능한도 제한(연간납입한도 2,000만원, 5년간 최대 1억원까지 납입가능하며 납입한도 이월가능)이 있는 계좌입니다. ISA계좌를 통한 신주인수권증서 보유자 청약시, 투자자별 유상증자 배정주수에 해당하는 청약증거금 납입금액이 ISA계좌 잔여납입한도를 초과할 경우 유상청약이 제한될 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 52,000,000 | 1,000 | 3,100 | 161,200,000,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 한국투자증권 | 기명식보통주 | 15,600,000 | 48,360,000,000 | 대표주관수수료 : 정액 70,000,000원 인수수수료 : 모집총액의 0.6% x 30% 실권수수료 : 잔액인수금액의 8.0% |

잔액인수 |

| 대표 | BNK투자증권 | 기명식보통주 | 14,560,000 | 45,136,000,000 | 대표주관수수료 : - 인수수수료 : 모집총액의 0.6% x 28% 실권수수료 : 잔액인수금액의 8.0% |

잔액인수 |

| 대표 | 케이비증권 | 기명식보통주 | 8,840,000 | 27,404,000,000 | 대표주관수수료 : - 인수수수료 : 모집총액의 0.6% x 17% 실권수수료 : 잔액인수금액의 8.0% |

잔액인수 |

| 대표 | 키움증권 | 기명식보통주 | 13,000,000 | 40,300,000,000 | 대표주관수수료 : - 인수수수료 : 모집총액의 0.6% x 25% 실권수수료 : 잔액인수금액의 8.0% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 09월 19일 ~ 2022년 09월 20일 | 2022년 09월 27일 | 2022년 09월 21일 | 2022년 09월 27일 | 2022년 08월 12일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2022년 06월 01일 | 2022년 09월 14일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 161,200,000,000 |

| 발행제비용 | 1,502,106,000 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | [정정] 주요사항보고서(유상증자결정)-2022.07.14 |

| 【기 타】 | 1) 금번 에어부산(주) 주주배정후 실권주 일반공모 유상증자의 공동대표주관회사는 한국투자증권(주), (주)BNK투자증권, KB증권(주) 및 키움증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 공동대표주관회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 구주주 청약일 전 제3거래일에 결정될 예정입니다. 4) 상기 청약기일은 구주주 청약 일정으로 2022년 09월 19일과 2022년 09월 20일 2일간입니다. 일반공모 청약은 2022년 09월 22일과 2022년 09월 23일 2일간입니다. 일반공모 청약공고는 2022년 09월 21일에 발행회사, 공동대표주관회사의 인터넷 홈페이지에 공고할 예정입니다. 5) 일반공모 청약은 공동대표주관회사인 한국투자증권(주), (주)BNK투자증권, KB증권(주) 및 키움증권(주)의 본ㆍ지점, 홈페이지, HTS 및 MTS에서 가능합니다. 단, 우리사주조합, 구주주 청약 결과 발생한 실권주 및 단수주가 25,000주(액면가 1,000원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는「증권 인수업무 등에 관한 규정」제9조 제2항에 의거 청약자에게 배정하지 아니하고 공동대표주관회사가 자기 계산으로 인수할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 8) 상기 발행제비용은 당사 보유자금으로 지급할 예정입니다. 9)「자본시장과 금융투자업에 관한 법률」제180조의4 및 동법 시행령 제208조의4에 의거, 2022년 6월 1일부터 2022년 9월 14일까지 당사의 주식을 공매도 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4제2항 및 「금융투자업규정」제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여「자본시장과 금융투자업에 관한 법률」제165조의6 2항1호에 의거 당사와 한국투자증권(주), (주)BNK투자증권, KB증권(주) 및 키움증권(주)(이하 "공동대표주관회사"라 합니다.) 간에 주주배정후 실권주 일반공모에 대한 잔액인수 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 52,000,000주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 52,000,000 | 1,000 | 3,100 | 161,200,000,000 | 주주배정후 실권주 일반공모 |

| 주1) 최초 이사회 결의일 : 2022년 5월 31일 주2) 정정 이사회 결의일 : 2022년 7월 11일 주3) 1주의 모집가액 및 모집총액은 예정 발행가액 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. 주4) 상기 액면가액은 현재 진행중인 주식병합(발행주식총수 193,920,000주 → 64,640,000주) 자본감소(3:1) 완료를 감안한 가액으로서, 2022년 07월 11일 임시주주총회에서 기명식 보통주 3주를 동일한 액면주식 1주로 무상병합하는 안건이 승인되었으며, 감자 관련 신주상장예정일은 2022년 08월 10일입니다. |

발행가액은「증권의 발행 및 공시 등에 관한 규정」 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정증자 시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊)「유가증권 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 산정할 예정입니다.

■ 예정 발행가액의 산출근거

본 증권신고서의 예정발행가액은 정정 이사회결의일 직전 거래일(2022년 07월 08일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 나눈 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 최근일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용하여 산정된 발행가액으로 합니다. 단, 할인율 적용에 따른 모집가액이 액면가액(1,000원) 이하일 경우에는 액면가액을 발행가액으로 하며, 호가 단위 미만은 절상합니다.

| 기준주가(4,495원) X 【 1 - 할인율(20%) 】 | ||

| ▶ 모집예정가액 (3,100원) | = | ---------------------------------------- |

| 1 + 【유상증자비율(80.45%) X 할인율(20%)】 |

| [ 모집예정가액 산정표 (2022.06.09 ~ 2022.07.08) ] | (단위 : 원, 주) |

| 일수 | 일 자 | 종 가 | 거 래 량 | 거래대금 |

|---|---|---|---|---|

| 1 | 2022/07/08 | 1,500 | 420,578 | 622,018,650 |

| 2 | 2022/07/07 | 1,440 | 228,374 | 326,201,390 |

| 3 | 2022/07/06 | 1,415 | 222,330 | 316,781,060 |

| 4 | 2022/07/05 | 1,420 | 207,273 | 294,685,405 |

| 5 | 2022/07/04 | 1,385 | 229,584 | 321,602,450 |

| 6 | 2022/07/01 | 1,420 | 228,342 | 326,791,640 |

| 7 | 2022/06/30 | 1,450 | 174,951 | 255,988,020 |

| 8 | 2022/06/29 | 1,490 | 209,038 | 308,504,480 |

| 9 | 2022/06/28 | 1,485 | 223,640 | 332,746,170 |

| 10 | 2022/06/27 | 1,510 | 435,578 | 649,119,260 |

| 11 | 2022/06/24 | 1,440 | 442,087 | 623,385,275 |

| 12 | 2022/06/23 | 1,365 | 773,068 | 1,075,533,190 |

| 13 | 2022/06/22 | 1,435 | 757,536 | 1,112,628,110 |

| 14 | 2022/06/21 | 1,530 | 525,362 | 799,095,450 |

| 15 | 2022/06/20 | 1,510 | 620,264 | 948,959,665 |

| 16 | 2022/06/17 | 1,595 | 433,066 | 685,221,525 |

| 17 | 2022/06/16 | 1,620 | 297,740 | 488,874,750 |

| 18 | 2022/06/15 | 1,605 | 530,634 | 859,452,075 |

| 19 | 2022/06/14 | 1,670 | 745,643 | 1,224,868,415 |

| 20 | 2022/06/13 | 1,705 | 815,194 | 1,407,498,385 |

| 21 | 2022/06/10 | 1,790 | 664,180 | 1,168,439,910 |

| 22 | 2022/06/09 | 1,780 | 692,002 | 1,226,838,125 |

| 1개월 가중산술평균주가(A) | 1,557 | |||

| 1주일 가중산술평균주가(B) | 1,438 | |||

| 최근일 가중산술평균주가(C) | 1,500 | |||

| A,B,C의 산술평균(D) | 1,498.30 | [(A)+(B)+(C)]/3 | ||

| 기준주가[Min(C,D)] | 1,498 | (C)와 (D)중 낮은 가액 | ||

| 무상감자 반영 기준주가 | 4,495 | 3:1 무상감자를 반영한 기준주가 | ||

| 할인율 | 20% | |||

| 예정발행가액 | 3,100 | 기준주가 X (1- 할인율) 예정발행가 = ──────────── (1 + 증자비율 X 할인율) (단, 호가단위 미만은 절상하며, 액면가 미만인 경우에는 액면가로 합니다.) |

||

|

주1) 무상감자(발행주식총수 193,920,000주 -> 64,640,000주) 완료를 감안한 예정발행가액임 |

■ 공모일정 등에 관한 사항

| [주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

|---|---|---|

| 2022년 05월 31일 | 최초 이사회 결의 | - 무상감자, 주주총회 소집 결의, 유상증자 결의 - 주요사항보고서 및 주주총회소집결의 관련 공시 - 금융감독원 전자공시시스템(http://dart.fss.or.kr) |

| 2022년 05월 31일 | 주주총회 소집결의 | - |

| 2022년 05월 31일 | 주주명부 폐쇄 및 신주배정기준일 공고 |

- 임시주주총회 소집을 위한 주주명부 폐쇄 공고 - 무상감자, 유상증자 기준일 공고 - 당사 홈페이지 (http://www.airbusan.com) |

| 2022년 06월 24일 | 주주총회소집 통지 및 공고 | - 당사 홈페이지 (http://www.airbusan.com) |

| 2022년 07월 11일 | 정정 이사회 결의 | - 신주발행주식수 및 예정발행가액 정정 |

| 2022년 07월 11일 | 임시주주총회 개최 | - 무상감자 관련 주주총회 보통결의 |

| 2022년 07월 14일 | 증권신고서(예비투자설명서) 제출 | - |

| 2022년 07월 22일 ~ 2022년 08월 09일 |

매매거래 정지기간 | - 감자기준일 전 영업일 ~ 변경상장 전일 |

| 2022년 07월 25일 | 자본감소 기준일 | - 기명식 보통주 3주를 동일한 액면주식 1주로 무상병합 - 자본감소 주주 확정 기준일 |

| 2022년 07월 26일 | 주식병합 기준일 | - 무상감자 주식 병합 기준일 |

| 2022년 08월 09일 | 1차 발행가액 확정 | - 신주배정기준일 3거래일전 |

| 2022년 08월 10일 | 무상감자 후 신주상장일 | - |

| 2022년 08월 11일 | 권리락 | - 신주배정기준일 전 제1거래일 |

| 2022년 08월 12일 | 신주배정기준일(주주확정) | - |

| 2022년 08월 31일~ 2022년 09월 06일 |

신주인수권증서 상장 및 거래 | - 5 거래일 이상 거래 |

| 2022년 09월 07일 | 신주인수권증서 상장폐지 | - 구주주 청약초일 5거래일 전 폐지 |

| 2022년 09월 14일 | 확정 발행가액 산정 | - 구주주 청약초일 3거래일 전 |

| 2022년 09월 15일 | 확정 발행가액 확정 공고 | - 당사 홈페이지 (http://www.airbusan.com) - 금융감독원 전자공시시스템(http://dart.fss.or.kr) |

| 2022년 09월 19일 | 우리사주조합 청약 | - |

| 2022년 09월 19일~ 2022년 09월 20일 |

구주주 청약 | - |

| 2022년 09월 21일 | 일반공모 청약 공고 | - 당사 홈페이지 (http://www.airbusan.com) - 한국투자증권(주) 홈페이지 (http://www.truefriend.com) - (주)BNK투자증권 홈페이지 (http://www.bnkfn.co.kr) - KB증권(주) 홈페이지 (http://www.kbsec.com) - 키움증권(주) 홈페이지 (http://www.kiwoom.com) |

| 2022년 09월 22일~ 2022년 09월 23일 |

일반공모 청약 | - |

| 2022년 09월 27일 | 주금납입/환불/배정공고 | - 한국투자증권 홈페이지 (http://www.truefriend.com) - (주)BNK투자증권 홈페이지 (http://www.bnkfn.co.kr) - KB증권(주) 홈페이지 (http://www.kbsec.com) - 키움증권(주) 홈페이지 (http://www.kiwoom.com) |

| 2022년 10월 07일 | 신주상장 및 유통개시일 | - |

| (주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. (주2) 2019년 9월 16일부터 전자증권제도가 시행됨에 따라 금번 유상증자 시 발행되는 신주인수권증서 및 신주가 전자증권으로 발행될 예정이며, 신주상장과 동시에 신주가 유통될 예정입니다. (주3) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주 수(%) | 비 고 |

|---|---|---|

| 우리사주조합 청약 | 2,600,000주 (5%) |

-「자본시장과 금융투자업에 관한 법률」 제165 조의7 제1항 제2호 및「근로복지기본법」 제38조 제1항에 따라 유가증권시장 상장법인이 주식을 모집하거나 매출하는 경우 우리사주조합원에 대하여 모집하거나 매출하는 주식의 100분의 20을 배정하여야 하나, 금번 주식 모집은「자본시장과 금융투자업에 관한 법률 시행령」제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등)제3항 1호에 해당되어, 모집 주식수 52,000,000주의 5%에 해당하는 2,600,000주를 우리사주조합에 우선 배정함 - 우리사주조합 청약일 : 2022년 09월 19일(1일간) |

| 구주주 청약 (신주인수권증서 보유자 청약) |

49,400,000주 (95%) |

- 구주 1주당 신주 배정비율 : 1주당 0.2548861783주 - 신주배정 기준일 : 2022년 08월 12일 - 구주주 청약일 : 2022년 09월 19일 ~ 2022년 09월 20일 (2일간) - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - 「자본시장과 금융투자업에 관한 법률」 제165조의6의 ②조 2항에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁 청약 포함) |

- | - 구주주 청약 후 발생하는 단수주 및 실권주에 대해 배정됨 - 일반공모 청약일 : 2022년 09월 22일 ~ 2022년 09월 23일 (2일간) |

| 합 계 | 52,000,000주 (100%) |

- |

| 주1) 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. 주2)「자본시장과 금융투자업에관한 법률」제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 제1항 제2호 및 「근로복지기본법」제38조 제1항에 의거 유가증권시장 상장법인이 주식을 모집하거나 매출하는 경우 우리사주조합원에 대하여 모집하거나 매출하는 주식의 100분의 20을 배정하여야 하나, 금번 주식 모집은「자본시장과 금융투자업에 관한 법률 시행령」제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) 제3항 1호에 해당되어, 모집 주식수 52,000,000주의 5%에 해당하는 2,600,000주를 우리사주조합에 우선 배정합니다. 주3) 구주주의 경우 신주배정기준일 현재 주주명부에 기재된 소유주식(보통주) 1주당 신주배정비율인 0.2548861783주를 곱하여 산정된 배정주식수 만큼 신주인수권증서가 배정됩니다. 1주 미만은 절사합니다. 다만 상기 구주주 1주당 배정비율 0.2548861783주는 무상감자 이전 발행주식총수(193,920,000주) 기준 비율이며, 무상감자 완료 이후 발행주식총수(64,640,000주) 기준 비율은 0.7646585350주 입니다. 또한, 무상감자 과정에서 발생하는 단수주의 영향으로 1주당 신주배정주식수 비율 및 증자비율이 추가적으로 변동될 수 있습니다. 주4) 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) 주5) 우리사주조합 및 구주주 청약(초과청약 포함) 결과 발생한 미청약주식 및 단수주는 공동대표주관회사가 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」제9조 제2항 제3호에 따라 "고위험고수익투자신탁”에 일반공모 배정분의 5%를 배정하며, 나머지 95%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 배정 수량 계산 시에는 공동대표주관회사인 한국투자증권(주), (주)BNK투자증권, KB증권(주) 및 키움증권(주)에 청약된 청약 주식수를 모두 합산하여 일반공모 배정분 주식수로 나눈 청약경쟁률에 따라 각 청약자에 배정하는 방식으로 합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. (i) 1단계 : 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁에 대한 공모주식 5%와 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 95%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. (ii) 2단계: 1단계 배정 후 최종 잔여주식은 최대청약자부터 순차적으로 1주씩 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 공동대표주관회사가 무작위 추첨방식을 통하여 배정합니다. 주6) "고위험고수익투자신탁" 이란 조세특례제한법 제91조의15제1항에 따른 투자신탁 등을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일, 설립일로부터 배정일까지의 기간이 6개월 미만인 경우에는 같은 법 시행령 제93조 제3항 제1호 및 같은 조 제7항에도 불구하고 배정시점의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다. 주7) 일반공모를 거쳐 배정 후에도 미청약된 잔여주식에 대하여는 공동대표주관회사가 각자의 인수한도 의무주식수를 한도로 하여 개별인수 의무주식수만큼 자기계산으로 잔액인수하기로 합니다. 주8) 단, 공동대표주관회사는「증권 인수업무 등에 관한 규정」제9조 제2항에 의거 고위험고수익투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 25,000주 이하(액면가 1,000원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니하고 공동대표주관회사가 자기계산으로 인수할 수 있습니다. |

|

※ 「자본시장과 금융투자업에 관한 법률」 제165조의7(우리사주조합원에 대한 주식의 배정 등에 관한 특례) 1. 「외국인투자 촉진법」에 따른 외국인투자기업 중 대통령령으로 정하는 법인이 주식을 발행하는 경우 2. 그 밖에 해당 법인이 우리사주조합원에 대하여 우선배정을 하기 어려운 경우로서 대통령령으로 정하는 경우 ② 우리사주조합원이 소유하는 주식수가 신규로 발행되는 주식과 이미 발행된 주식의 총수의 100분의 20을 초과하는 경우에는 제1항을 적용하지 아니한다. ③ 제165조의6제1항제1호의 방식으로 신주를 발행하는 경우 제1항에 따른 우리사주조합원에 대한 배정분에 대하여는 「상법」 제419조제1항부터 제3항까지의 규정을 적용하지 아니한다. <신설 2013.5.28.> ④ 금융위원회는 제1항에 따른 우리사주조합원에 대한 주식의 배정과 그 주식의 처분 등에 필요한 기준을 정하여 고시할 수 있다. <개정 2013.5.28.> [본조신설 2009.2.3.][제목개정 2013.4.5.] ※ 자본시장과 금융투자업에 관한 법률 시행령 제176조의9(우리사주조합원에 대한 주식의 배정 등에 관한 특례의 예외 등) ① 법 제165조의7제1항 각 호 외의 부분 본문에서 “대통령령으로 정하는 주권상장법인”이란 한국거래소가 법 제4조제2항 각 호의 증권의 매매를 위하여 개설한 증권시장으로서 금융위원회가 정하여 고시하는 증권시장(이하 “유가증권시장”이라 한다)에 주권이 상장된 법인을 말한다. <신설 2013. 8. 27.> ② 법 제165조의7제1항 각 호 외의 부분 본문에서 “대통령령으로 정하는 증권시장”이란 유가증권시장을 말한다. <신설 2013. 8. 27.> ③ 법 제165조의7제1항제2호에서 “대통령령으로 정하는 경우”란 다음 각 호의 어느 하나에 해당하는 경우를 말한다. <개정 2010. 12. 7., 2013. 8. 27., 2021. 6. 18.> 1. 주권상장법인(유가증권시장에 주권이 상장된 법인을 말한다)이 주식을 모집 또는 매출하는 경우 우리사주조합원(「근로복지기본법」에 따른 우리사주조합의 조합원을 말한다. 이하 이 조에서 같다)의 청약액과 법 제165조의7제1항 각 호 외의 부분 본문에 따라 청약 직전 12개월간 취득한 해당 법인 주식의 취득가액(취득가액이 액면액에 미달하는 경우에는 액면액을 말한다. 이하 이 조에서 같다)을 합산한 금액이 그 법인으로부터 청약 직전 12개월간 지급받은 급여총액(소득세과세대상이 되는 급여액을 말한다)을 초과하는 경우 |

▶ 구주주 1주당 배정비율 산출근거 (무상감자 반영 전)

| A. 보통주식 | 193,920,000주 |

| B. 우선주식 | - |

| C. 발행주식총수 (A + B) | 193,920,000주 |

| D. 자기주식 + 자기주식신탁 | 108,000주 |

| E. 자기주식을 제외한 발행주식총수 (C - D) | 193,812,000주 |

| F. 유상증자 주식수 | 52,000,000주 |

| G. 증자비율 (F / C) | 26.82% |

| H. 우리사주조합 배정 | 2,600,000주 |

| I. 구주주 배정 (F - H) | 49,400,000주 |

| J. 구주주 1주당 배정비율 (I / E) | 0.2548861783 |

|

주1) 단, 신주배정기준일 현재 신주의 배정비율은 주식관련사채의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

▶ 구주주 1주당 배정비율 산출근거 (무상감자 반영 후)

| A. 보통주식 | 64,640,000주 |

| B. 우선주식 | - |

| C. 발행주식총수 (A + B) | 64,640,000주 |

| D. 자기주식 + 자기주식신탁 | 36,000주 |

| E. 자기주식을 제외한 발행주식총수 (C - D) | 64,604,000주 |

| F. 유상증자 주식수 | 52,000,000주 |

| G. 증자비율 (F / C) | 80.45% |

| H. 우리사주조합 배정 | 2,600,000주 |

| I. 구주주 배정 (F - H) | 49,400,000주 |

| J. 구주주 1주당 배정비율 (I / E) | 0.7646585350 |

|

주1) 단, 신주배정기준일 현재 신주의 배정비율은 주식관련사채의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

3. 공모가격 결정방법

■ 확정 발행가액 산정

「증권의 발행 및 공시 등에 관한 규정」 제5-18조에 의거 주주배정 증자시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가격을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊) 「유가증권의 발행 및 공시등에 관한 규정」 제57조의 방식을 일부 준용하여 아래와 같이 산정합니다. 다만,「자본시장과 금융투자업에 관한 법률」제165조의6 및「증권의 발행 및 공시 등에 관한 규정」 제5-15조의2에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격보다 낮은 경우, 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다(1차 발행가액, 2차 발행가액, 확정발행가액 산정 시 호가 단위 미만은 호가 단위로 절상함). 단, 확정발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

(1) 1차 발행가액 산정 : 신주배정기준일(2022년 08월 12일)전 제3거래일(2022년 08월 09일)을 기산일로 하여 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 20%를 적용하여 아래의 산식에 의하여 산정된 발행가액(1차 발행가액)으로 합니다. 단, 당사는 2022년 05월 31일 이사회 결의 및 2022년 07월 11일 임시주주총회 결의에 의거하여 3:1 무상감자를 진행하며, 2022년 07월 22일부터 2022년 08월 09일까지 주권의 매매거래가 정지됩니다. 해당 주권의 매매거래 정지 기간은 1차 발행가액의 산정기간에 일부 포함되오니 투자자께서는 이 점 유의하여 주시기 바랍니다. 또한, 할인율 적용에 따른 모집가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

▶ 1차 발행가액 = [기준주가 x (1-할인율)] / [1+(증자비율 x 할인율)]

(2) 2차 발행가액 산정 : 구주주 청약개시일(2022년 09월 19일) 전 제3거래일(2022년 09월 14일)을 기산일로 유가증권시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 2차 기준주가로 하여 할인율 20%를 적용하여 아래의 산식에 의하여 산정한 발행가액(2차 발행가액)으로 합니다. 단, 할인율 적용에 따른 모집가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다. (단, 호가단위 미만은 절상함)

▶ 2차 발행가액 = 기준주가 x [1 - 할인율]

(3) 확정 발행가액: 확정발행가액은 1차 발행가액과 2차 발행가액 중 낮은 가액으로 합니다. 다만「자본시장과 금융투자업에 관한 법률」 제165조의6(주식의 발행 및 배정 등에 관한 특례) 및 「증권의 발행 및 공시 등에 관한 규정」 제5-15조의2(실권주 철회의 예외 등)에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 구주주 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 40% 할인율을 적용하여 산정한 가격을 확정발행가액으로 합니다. 단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

▶ 확정발행가액 = Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

※ 일반공모 발행가액은 구주주 청약시에 적용된 확정 발행가액을 동일하게 적용합니다.

(4) 최종 발행가액은 구주주 청약 초일(2022년 09월 19일)전 3거래일(2022년 09월 14일)에 확정되어 2022년 09월 15일에 금융감독원 전자공시시스템 및 당사의 인터넷 홈페이지(http://www.airbusan.com)에 공시될 예정입니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 52,000,000 | |||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 |

예정가액 | 3,100 | ||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 |

예정가액 | 161,200,000,000 | ||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 우리사주조합 : 1주로 하며, 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 한다.

|

|||||||||||||||||||||||||||||

| 청약기일 | 우리사주조합 | 개시일 | 2022년 09월 19일 | |||||||||||||||||||||||||||

| 종료일 | 2022년 09월 19일 | |||||||||||||||||||||||||||||

| 구주주 (신주인수권증서 보유자) |

개시일 | 2022년 09월 19일 | ||||||||||||||||||||||||||||

| 종료일 | 2022년 09월 20일 | |||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 개시일 | 2022년 09월 22일 | ||||||||||||||||||||||||||||

| 종료일 | 2022년 09월 23일 | |||||||||||||||||||||||||||||

| 청약 증거금 |

우리사주조합 | 청약금액의 100% | ||||||||||||||||||||||||||||

| 구주주(신주인수권증서 보유자) | 청약금액의 100% | |||||||||||||||||||||||||||||

| 초 과 청 약 | 청약금액의 100% | |||||||||||||||||||||||||||||

| 일반모집 또는 매출 | 청약금액의 100% | |||||||||||||||||||||||||||||

| 납 입 기 일 | 2022년 09월 27일 | |||||||||||||||||||||||||||||

| 배당기산일(결산일) | 2022년 01월 01일 | |||||||||||||||||||||||||||||

| 주1) 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정 요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 주2) 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주발행공고 및 배정기준일(주주확정일) 공고 |

2022년 05월 31일 | 당사 인터넷 홈페이지 (http://www.airbusan.com) |

| 모집가액 확정의 공고 | 2022년 09월 15일 | 당사 인터넷 홈페이지 (http://www.airbusan.com) |

| 실권주 일반공모 청약공고 | 2022년 09월 21일 | 당사 인터넷 홈페이지 (http://www.airbusan.com) 한국투자증권 홈페이지 (http://www.truefriend.com) (주)BNK투자증권 홈페이지 (http://www.bnkfn.co.kr) KB증권(주) 홈페이지 (http://www.kbsec.com) 키움증권(주) 홈페이지 (http://www.kiwoom.com) |

| 실권주 일반공모 배정공고 | 2022년 09월 27일 | 한국투자증권 홈페이지 (http://www.truefriend.com) (주)BNK투자증권 홈페이지 (http://www.bnkfn.co.kr) KB증권(주) 홈페이지 (http://www.kbsec.com) 키움증권(주) 홈페이지 (http://www.kiwoom.com) |

| 주) 청약결과 초과청약금 환불에 대한 통지는 공동대표주관회사 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

(2) 청약방법

① 우리사주조합 청약 : 우리사주조합장 명의로 청약사무 취급처(공동대표주관회사중 한국투자증권(주)의 본ㆍ지점)에서 에서 일괄 청약합니다.

② 구주주 청약(신주인수권증서 보유자 청약) : 구주주 중 주권을 증권회사에 예탁한 주주(기존 "실질주주". 이하 "일반주주"라 합니다.)는 주권을 예탁한 증권회사의 본·지점 및 공동대표주관회사의 본·지점에서 청약할 수 있습니다. 다만, 구주주 중 명의개서대행기관 특별계좌에 주식을 가지고 있는 주주(기존 "명부주주". 이하 "특별계좌 보유자"라 합니다.)는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 대표주관회사의 본, 지점에서 청약할 수 있습니다. 청약 시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

| 2019년 09월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 한국투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

|

「주식ㆍ사채 등의 전자등록에 관한 법률」 |

③ 초과청약 : 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

a. 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수

b. 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

c. 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 * 초과청약 비율(20%)

④ 일반공모 청약 : 고위험고수익투자신탁, 일반청약자는「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표와 소정의 청약서, 청약증거금을 제시하고 청약합니다. 고위험고수익투자신탁, 일반청약자의 청약 시, 각 청약처별로 다중청약은 가능하나, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구의 경우 하나의 집합투자기구를 하나의 청약자로 보며, 집합투자기구별로 1건에 한해 청약이 가능합니다. (단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우에는, 운용주체별로 청약할 수 있습니다.) 고위험고수익투자신탁은 청약 시, 청약사무 취급처에「증권 인수업무 등에 관한 규정」 제2조 제18호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

⑤ 청약은 청약주식의 단위에 따라 할 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고, 청약사무취급처는 그 차액을 납입일에 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

⑥ 본 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제 9조 제 5항에 규정된 전문투자자 및「자본시장과 금융투자업에 관한 법률 시행령」 제 132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

⑦ 청약한도

a. 우리사주조합원의 청약단위는 1주로 하며, 우리사주조합원의 청약한도는 우리사주조합에 배정된 주식수로 합니다.

b. 구주주(신주인수권증서 보유자)의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.2548861783주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 합니다. 다만 상기 구주주 1주당 배정비율 0.2548861783주는 무상감자 이전 발행주식총수(193,920,000주) 기준 비율이며, 무상감자 완료 이후 발행주식총수(64,640,000주) 기준 비율은 0.7646585350주 입니다. 또한, 무상감자 과정에서 발생하는 단수주의 영향 및 자기주식 및 자사주신탁 등의 자기주식 변동으로 인해 구주주의 1주당 신주배정주식수 비율 및 증자비율이 추가적으로 변동될 수 있습니다.

c. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

⑧ 기타

a. 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다. 또한, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우는 예외로 합니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 「금융실명거래 및 비밀보장에 관한 법률」에 의거 실지 명의에 의해 청약해야 합니다.

d. 「자본시장과 금융투자업에 관한 법률」제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2022년 06월 01일부터 2022년 09월 14일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 「금융투자업규정」제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위(*)가 모집(매출)에 따른 주식을 취득하는 경우 (*)「금융투자업규정」제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 |

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 우리사주조합 | 한국투자증권(주) 본ㆍ지점 | 2022년 09월 19일 | |

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

한국투자증권(주) 본ㆍ지점 (주)BNK투자증권 본ㆍ지점 KB증권(주) 본ㆍ지점 키움증권(주) 본ㆍ지점 |

2022년 09월 19일 ~ 2022년 09월 20일 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 에어부산 주식회사의 주식을 예탁하고 있는 당해 증권회사 본ㆍ지점 2) 한국투자증권(주) 본ㆍ지점 (주)BNK투자증권 본ㆍ지점 KB증권(주) 본ㆍ지점 키움증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁 청약 포함) |

한국투자증권(주) 본ㆍ지점 (주)BNK투자증권 본ㆍ지점 KB증권(주) 본ㆍ지점 키움증권(주) 본ㆍ지점 |

2022년 09월 22일 ~ 2022년 09월 23일 |

|

(4) 청약결과 배정방법

① 우리사주조합 청약 : 총 공모주식의 5.0%에 해당하는 2,600,000주를 우리사주조합에게 우선 배정하되, 배정범위 내에서 청약한 수량 만큼 배정합니다.

② 구주주(신주인수권증서 보유자) 청약 : 보유하고 있는 신주인수권증서 수량 범위 내에서 청약한 주식수에 따라 배정합니다.

③ 초과청약 : 우리사주조합 및 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주가 있는 경우, 실권주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다. (단, 초과청약 주식수가 실권주에 미달한 경우 100% 배정)

(i) 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수

(ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%)

④ 일반공모 청약 : 상기 우리사주조합, 구주주 청약(초과청약 포함) 결과 발생한 미청약주식 및 단수주는 다음과 같이 공동대표주관회사가 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」 제9조 제2항 제3호에 따라 고위험고수익투자신탁에 공모주식의 5%를 배정하며(다만,「증권 인수업무 등에 관한 규정」제9조 제2항 제3호· 제6호에 해당할 경우 해당 고위험고수익투자신탁 자산총액의 100분의 20(공모의 방법으로 설정·설립된 고수익고위험투자신탁은 100분의 10)이내의 범위에서 공모주식을 배정하여야 함. 이 경우 자산총액은 해당 고위험고수익투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 함), 나머지 95%에 해당하는 주식은 개인청약자 및 기관투자자에게 구분 없이 배정합니다. 고위험고수익투자신탁에 대한 공모주식 5%와 개인투자자 및 기관투자자에 대한 공모주식 95%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만,「증권 인수업무 등에 관한 규정」제9조 제3항에 따라 어느 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(i) 일반공모에 관한 배정수량 계산시 "공동대표주관회사"의 "총청약물량"("공동대표주관회사"가 일반공모 방식으로 접수를 받은 "청약물량"의 합을 말한다)을 "일반공모 배정분" 주식수로 나눈 청약경쟁률에 따라 "공동대표주관회사"의 각 청약자에 배정하는 방식으로 합니다.

(ii) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 일반공모 배정분을 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 "공동대표주관회사"가 합리적으로 판단하여 배정합니다.

(iii) 일반공모 청약 후 "잔액인수계약서" 제6조 제11항에 따른 배정 후에도 미 청약된 잔여주식에 대하여는 "공동대표주관회사"의 각 구성원이 개별채무로서 각자의 개별인수 의무주식수만큼 각각 자기 책임 하에 인수하기로 합니다. 다만, 1주 미만의 단수주가 발생하는 경우 "공동대표주관회사"가 합리적으로 정하는 바에 따라 처리합니다.

[각 "공동대표주관회사"의 개별인수 의무주식수 = "일반공모 청약후 실권주" x "인수비율"]

| [공동대표주관회사의 인수비율] |

|

"공동대표주관회사"의 각 구성원 |

인수비율 |

|---|---|

|

한국투자증권 주식회사 |

30.0% |

|

주식회사 BNK투자증권 |

28.0% |

|

케이비증권 주식회사 |

17.0% |

|

키움증권 주식회사 |

25.0% |

|

합 계 |

100.0% |

(iv) 단, "공동대표주관회사"는「증권 인수업무 등에 관한 규정」 제9조 제2항에 의거 "고위험고수익투자신탁" 및 일반청약자에 대하여 배정하여야 할 주식이 25,000주 이하(액면가 1,000원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니할 수 있습니다. 이 경우 "공동대표주관회사"가 잔여주식을 자기 계산으로 인수합니다.

(5) 투자설명서 교부에 관한 사항

-「자본시장과 금융투자업에 관한 법률」제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 에어부산(주) 및 공동대표주관회사가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (「자본시장과 금융투자업에 관한 법률」제9조 제5항에 규정된 전문투자자 및「자본시장과 금융투자업에 관한 법률 시행령」제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사 표시는 서면, 전화·전신·FAX, 전자우편 및 이와 비슷한 전자통신으로만 하여야 합니다.

① 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

| 우리사주조합 청약자 |

「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 의해 투자설명서 교부 면제됨 |

해당사항 없음 |

| 구주주 청약자 (신주인수권증서 보유자) |

1), 2), 3)을 병행 1) 우편 송부 2) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 본ㆍ지점에서 교부 3) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 홈페이지나 HTS에서 교부 |

1) 우편송부시: 구주주 청약초일(2022년 09월 19일) 이전 수취 가능 2) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 본, 지점: 구주주 청약종료일(2022년 09월 20일)까지 3) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 홈페이지나 HTS에서 교부 : 구주주 청약종료일(2022년 09월 20일)까지 |

| 일반 청약자 (고위험고수익 투자신탁청약 포함) |

1), 2)를 병행 1) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 본ㆍ지점에서 교부 2) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 홈페이지나 HTS에서 교부 |

1) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 본, 지점: 청약종료일(2022년 09월 23일)까지 2) 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 홈페이지나 HTS에서 교부 : 청약종료일(2022년 09월 23일)까지 |

| ※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

② 확인절차

a. 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

b. 지점 방문을 통한 투자설명서 수령시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

c. 홈페이지 또는 HTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

③ 기타

a. 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 공동대표주관회사의 본ㆍ지점 방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 대표주관회사의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 공동대표주관회사의 본ㆍ지점에 방문하여 투자설명서 인쇄물을 수령하시거나 공동대표주관회사의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부 받으실 경우,「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각호의 요건을 모두 충족해야만 청약이 가능합니다.

b. 구주주 청약시 공동대표주관회사 이외의 증권회사를 이용한 청약 방법

- 해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

|

※ 관련 법규 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자

1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 ② 누구든지 증권신고의 대상이 되는 증권의 모집 또는 매출, 그 밖의 거래를 위하여 청약의 권유 등을 하고자 하는 경우에는 다음 각 호의 어느 하나에 해당하는 방법에 따라야 한다. 1. 제120조제1항에 따라 증권신고의 효력이 발생한 후 투자설명서를 사용하는 방법 2. 제120조제1항에 따라 증권신고서가 수리된 후 신고의 효력이 발생하기 전에 발행인이 대통령령으로 정하는 방법에 따라 작성한 예비투자설명서(신고의 효력이 발생되지 아니한 사실을 덧붙여 적은 투자설명서를 말한다. 이하 같다)를 사용하는 방법 3. 제120조제1항에 따라 증권신고서가 수리된 후 신문ㆍ방송ㆍ잡지 등을 이용한 광고, 안내문ㆍ홍보전단 또는 전자전달매체를 통하여 발행인이 대통령령으로 정하는 방법에 따라 작성한 간이투자설명서(투자설명서에 기재하여야 할 사항 중 그 일부를 생략하거나 중요한 사항만을 발췌하여 기재 또는 표시한 문서, 전자문서, 그 밖에 이에 준하는 기재 또는 표시를 말한다. 이하 같다)를 사용하는 방법 ③ 집합투자증권의 경우 제2항에도 불구하고 간이투자설명서를 사용할 수 있다. 다만, 투자자가 제123조에 따른 투자설명서의 사용을 별도로 요청하는 경우에는 그러하지 아니하다. <신설 2013. 5. 28.> ④ 제1항 및 제3항에 따라 집합투자증권의 간이투자설명서를 교부하거나 사용하는 경우에는 투자자에게 제123조에 따른 투자설명서를 별도로 요청할 수 있음을 알려야 한다. <신설 2013. 5. 28.>

1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조(투자설명서의 교부가 면제되는 자) 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 주권 유통에 관한 사항

- 주권유통개시(예정)일: 2022년 10월 07일 (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(7) 청약증거금의 대체 및 반환 등에 관한 사항

- 청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다. 초과청약 배정 후 발생하는 미배정 주식에 대한 환불금과 일반공모 배정 후 발생하는 미배정 주식에 대한 환불금에 대해서도 무이자로 하며, 미배정주식에 대한 환불금은 2022년 09월 27일 환불될 예정입니다.

(8) 주금납입장소 : 부산은행 범내골 지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2022년 08월 12일 | 한국투자증권(주) | 00160144 |

| (주)BNK투자증권 | 00251400 | |

| KB증권(주) | 00164876 | |

| 키움증권(주) | 00296290 | |

(1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는「자본시장과 금융투자업에 관한 법률」제165의 6조 3항 및「증권의 발행 및 공시 등에 관한 규정」제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 09월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

(3) 신주인수권증서 매매의 중개를 할 증권회사는 공동대표주관회사인 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)로 합니다.

(4) 신주인수권증서 매매 등

① 금번 유상증자시 신주인수권증서는 전자증권제도 시행 이후에 발행되고 상장될 예정으로 실물은 발행 되지 않고 전자증권으로 등록발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

② 신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자 계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일 내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 한국투자증권(주), (주)BNK투자증권, KB증권(주), 키움증권(주)의 본ㆍ지점을 통해 해당 신주인수권증서에 기재되어 있는 수량(초과청약이 있는 경우 초과청약 가능수량이 합산된 수량)만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(6) 신주인수권증서의 상장

당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2022년 08월 31일부터 2022년 09월 06일까지 5거래일간으로 예정하고 있으며, 동 기간중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2022년 09월 07일에 상장폐지될 예정입니다.「유가증권시장 상장규정」제150조 "신규상장"에 따라 5거래일 이상 상장되어야 하며, 동 규정 제152조 "신주인수권증서의 상장폐지기준"에 따라 주주청약 개시일 5거래일 전에 상장폐지되어야 합니다.

|

「자본시장과 금융투자업에 관한 법률」 제165조의6(주식의 발행 및 배정 등에 관한 특례) ③ 주권상장법인은 제1항제1호의 방식으로 신주를 배정하는 경우 「상법」 제416조제5호 및 제6호에도 불구하고 주주에게 신주인수권증서를 발행하여야 한다. 이 경우 주주 등의 이익 보호, 공정한 시장질서 유지의 필요성 등을 고려하여 대통령령으로 정하는 방법에 따라 신주인수권증서가 유통될 수 있도록 하여야 한다. 제176조의8(주식의 발행 및 배정에 관한 방법 등) ④ 법 제165조의6제3항 후단에서 "대통령령으로 정하는 방법"이란 다음 각 호의 어느 하나에 해당하는 방법을 말한다. 1. 증권시장에 상장하는 방법 2. 둘 이상의 금융투자업자(주권상장법인과 계열회사의 관계에 있지 아니한 투자매매업자 또는 투자중개업자를 말한다)를 통하여 신주인수권증서의 매매 또는 그 중개ㆍ주선이나 대리업무가 이루어지도록 하는 방법. 이 경우 매매 또는 그 중개ㆍ주선이나 대리업무에 관하여 필요한 세부사항은 금융위원회가 정하여 고시한다. 「유가증권시장 상장규정」 제150조(신규상장) ③신주인수권증서를 신규상장하려면 다음 각 호의 심사요건을 모두 충족해야 한다.< 개정 2014.6.18, 2019.8.28> 5. 신주인수권증서의 거래 가능 기간이 5일(매매거래일을 기준으로 한다) 이상일 것 제152조(상장폐지) 3. 그 밖에 공익 실현과 투자자 보호를 위하여 거래소가 신주인수권증서의 상장폐지가 필요하다고 인정하는 경우 |

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과 협의된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

① 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

② 일반주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 기존 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2022년 08월 31일부터 2022년 09월 06일까지(5거래일간) 거래 | 신주배정통지일(2022년 08월 24일(예정))부터 신주인수권증서의 상장거래 마지막 날 이후 제2영업일(2022년 09월 08일)까지 거래 |

| 주1) | 상장거래 : 2022년 08월 31일부터 2022년 09월 06일까지(5영업일간) 거래 가능합니다. |

| 주2) | 계좌대체거래 : 신주배정통지일인 2022년 08월 24일(예정)부터 2022년 09월 08일까지 거래 가능합니다. -> 신주인수권증서 상장거래의 결제일인 2022년 09월 08일까지 계좌대체(장외거래) 가능하며, 동일 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다. |

| 주3) | 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다. |

③ 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

a. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

b. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사 과정에서 일부 내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자 시 이러한 점을 감안하시기 바랍니다.

(2)「자본시장과 금융투자업에 관한 법률」제120조 3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 신고서 제출일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정 발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법 : 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 공동대표주관회사 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 30.0% |

대표주관수수료: 정액 70,000,000원 인수수수료: 모집총액의 0.6% x 30.0% 실권수수료 : 잔액인수금액의 8.0% |

| 공동대표주관회사 | (주)BNK투자증권 | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 28.0% |

대표주관수수료: - 인수수수료: 모집총액의 0.6% x 28.0% 실권수수료 : 잔액인수금액의 8.0% |

| 공동대표주관회사 | 키움증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 25.0% |

대표주관수수료: - 인수수수료: 모집총액의 0.6% x 25.0% 실권수수료 : 잔액인수금액의 8.0% |

| 공동대표주관회사 | KB증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종 실권주 X 17.0% |

대표주관수수료: - 인수수수료: 모집총액의 0.6% x 17.0% 실권수수료 : 잔액인수금액의 8.0% |

| 주1) 최종 실권주 : 우리사주조합, 구주주청약 및 일반공모 후 발생한 배정잔여주 또는 청약미달주식 주2) 모집총액 : 확정발행가액 X 총 발행주식수 주3) 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식 또는 청약 미달주식에 대하여는 공동대표주관회사가 자기계산으로 잔액인수하기로 합니다. |

II. 증권의 주요 권리내용

1. 액면금액

|

제 7조 (1주의 금액) 회사가 발행하는 주식 일주의 금액은 금 1,000원으로 한다. |

2. 의결권에 관한 사항

|

제 25조 (주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제 26조 (의결권 불통일 행사) ① 2 이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 회일의 3일전에 회사에 대하여 서면 또는 전자문서로 그 뜻과 이유를 통지하여야 한다. ② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다.

① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. ② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다.

주주총회의 결의는 법령과 정관에 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수와 발행주식 총수의 4분의 1 이상의 수로써 한다.

① 주주총회의 의사에는 의사록을 작성 하여야 한다. ② 의사록에는 그 경과요령과 결과를 기재하고, 의장과 출석한 이사가 기명날인 또는 서명을 하여 본점과 지점에 비치한다. |

3. 주식에 관한 사항

|

제 5 조 (수권주식 및 발행주식의 수) 회사가 발행할 주식의 총수는 사억(400,000,000)주로 한다. 제 6 조 (회사 설립 시 발행하는 주식의 총수) 회사가 설립 시에 발행하는 주식의 총수는 1,008,000주(1주의 금액 5,000원 기준)로 한다. 회사가 발행하는 주식 일주의 금액은 금 1,000원으로 한다. 제 8조 (주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) 회사는 주권 및 신주인수권증서를 발행하는 대신 전자등록기관의 전자등록계좌부에 주식 및 신주인수권증서에 표시되어야할 권리를 전자등록한다. ① 회사가 발행할 주식은 보통주식과 종류주식으로 한다. ② 회사가 발행하는 종류주식은 이익배당 또는 잔여재산분배에 관한 우선주식, 의결권 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다. ① 회사는 이익배당, 의결권 배제 또는 제한 및 주식의 전환 또는 상환에 관한 종류주식 17. 전환주식은 발행 시 에 이사회가 정하는 추가적인 권리와 특성을 가질 수 있다. ① 주주는 그가 소유한 주식의 수에 비례하여 신주의 배정을 받을 권리를 갖는다. ② 회사는 제 1항의 규정에도 불구하고 다음 각 호의 어느 하나에 해당하는 경우 이사회의 결의로 주주외의 자에게 신주를 배정할 수 있다. 1. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 '자본시장과 금융투자업에 관한 법률' 제 165조의 6에따라 일반공모증자 방식으로 신주를 발행하는 경우 2. 상법 제 542조의 3에 따른 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 3. 발행하는 주식총수의 100분의 20범위 내에서 우리사주 조합원에게 주식을 우선배정하는 경우 4. 근로복지기본법 제 39조의 규정에 의한 우리사주매수선택권의 행사로 인하여 신주를 발행하는 경우 5. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 긴급한 자금조달을 위하여 국내외 금융기관 또는 기관투자자에게 신주를 발행하는 경우 6. 상법 제418조 제2항의 규정에 따라 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 ③ 제 2항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. ④ 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 정한다. 제 11조 (주식매수선택권) ① 회사는 주주총회의 특별결의로 발행주식총수의 100분의 15범위 내에서 주식매수 선택권을 부여할 수 있다. 다만, 상법 제 542조 3 제 3항의 규정에 따라 발행주식총수의 100분의 3범위 내에서 이사회의 결의로 주식매수선택권을 부여할 수 있다. 이 경우 주식매수선택권은 경영성과 또는 주가지수 등에 연동하는 성과연동형으로 부여할 수 있다. ② 제 1항 단서의 규정에 따라 이사회 결의로 주식매수선택권을 부여한 경우에는 그 부여 후 처음으로 소집되는 주주총회의 승인을 얻어야 한다. ③ 제 1항의 규정에 의한 주식매수선택권 부여대상자는 회사의 설립, 경영과 기술혁신 등에 기여하거나 기여할 수 있는 회사의 이사, 감사(감사를 둘 경우) 또는 피용자 및 상법시행령 제 30조 제 1항이 정하는 관계회사의 이사, 감사 또는 피용자로 한다. 다만, 회사의 이사에 대하여는 이사회의 결의로 주식매수선택권을 부여할 수 없다. ④ 제 3항의 규정에 불구하고 상법 제 542조의 8 제 2항의 최대주주와 그 특수관계인 및 주요주주와 그 특수관계인에게는 주식매수선택권을 부여할 수 없다. 다만, 회사 또는 제 3항의 관계회사의 임원이 됨으로써 특수 관계인에 해당하게 된 자(그 임원이 계열회사의 상무에 종사하지 아니하는 이사, 감사인 경우를 포함한다) 에게는 주식매수선택권을 부여할 수 있다. ⑤ 임원 또는 직원 1인에 대하여 부여하는 주식매수선택권은 발행 주식총수의 100분의 10를 초과할 수 없다. ⑥ 다음 각 호의 어느 하나에 해당하는 경우에는 이사회의 결의로 주식매수 선택권의 부여를 취소할 수 있다. 1. 주식매수선택권을 부여받은 자가 본인의 의사에 따라 사임 또는 사직한 경우 2. 주식매수선택권을 부여받은 자가 고의 또는 과실로 회사에 중대한 손해를 입힌 경우 3. 회사의 파산 등으로 주식매수선택권의 행사에 응할 수 없는 경우 4. 기타 주식매수선택권 부여계약에서 정한 취소사유가 발생한 경우 ⑦ 회사는 주식매수선택권을 다음 각 호의 1에서 정한 방법으로 부여한다. 1. 주식매수선택권의 행사가격으로 보통주식(또는 종류주식)을 발행하여 교부하는 방법 2. 주식매수선택권의 행사가격으로 보통주식(또는 종류주식)의 자기주식을 교부하는 방법 3. 주식매수선택권의 행사가격과 시가와의 차액을 현금 또는 자기주식으로 교부하는 방법 ⑧ 주식매수선택권을 부여 받은 자는 제1항의 결의일부터 3년 이상 재임 후 7년의 이하의 기간 이내에 권리를 행사할 수 있다. 다만, 제1항의 결의일로부터 3년 내에 사망하거나 그 밖에 본인의 책임이 아닌 사유로 퇴임 또는 퇴직한 자는 그 행사기간 동안 주식매수선택권을 행사할 수 있다. ⑨ 주식매수선택권의 행사로 인하여 발행한 신주에 대한 이익의 배당에 관하여는 제12조의 규정을 준용한다. 제 11 조의 2 (우리사주매수선택권) |

4. 배당에 관한 사항

|

제 12조 (신주의 배당기산일) 회사가 유상증자, 무상증자 및 주식배당에 의하여 발행한 신주에 대한 이익의 배당에 관하여는 신주를 발행한 때가 속하는 영업연도의 직전영업연도말에 발행된 것으로 본다. 회사는 매 사업연도의 처분 전 이익잉여금을 다음과 같이 처분한다. 1. 이익준비금 2. 기타의 법정준비금 3. 배당금 4. 임의적립금 5. 기타의 이익잉여금처분액

① 이익배당은 금전 또는 금전 외의 재산으로 할 수 있다. ② 이익의 배당을 주식으로 하는 경우 회사가 종류주식을 발행한 때에는 각각 그와 같은 종류의 주식으로 할 수 있다. ③ 제1항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ④ 이익배당은 주주총회의 결의로 정한다. ① 회사는 이사회의 결의로 사업연도 개시일부터 3월.6월 및 9월의 말일(이하 “분기배당 기준일”이라 한다)의 주주에게 자본시장과 금융투자업에 관한 법률 제165조의12에 따라 분기배당을 할 수 있다. ② 제1항의 이사회 결의는 분기배당 기준일 이후 45일 내에 하여야 한다. ③ 분기배당은 직전결산기의 대차대조표상의 순자산액에서 다음 각호의 금액을 공제한 액을 한도로 한다. 1. 직전결산기의 자본금의 액 2. 직전결산기까지 적립된 자본준비금과 이익준비금의 합계액 3. 직전결산기의 정기주주총회에서 이익배당하기로 정한 금액 4. 직전결산기까지 정관의 규정 또는 주주총회의 결의에 의하여 특정목적을 위해 적립한 임의준비금 5. 상법 시행령 제19조에서 정한 미 실현이익 6. 분기배당에 따라 당해 결산기에 적립하여야 할 이익준비금의 합계액 ④ 사업연도 개시일 이후 분기배당 기준일 이전에 신주를 발행한 경우(준비금의 자본전입, 주식배당, 전환사채의 전환청구, 신주인수권부사채의 신주인수권 행사에 의한 경우를 포함한다)에는 분기배당에 관해서는 당해 신주는 직전사업연도 말에 발행된 것으로 본다. 다만, 분기배당 기준일 후에 발행된 신주에 대하여는 최근 분기배당 기준일 직후에 발행된 것으로 본다. ⑤ 제9조2의 종류주식에 대한 분기배당은 보통주식과 동일한 배당률을 적용한다. ① 배당금지급청구권은 5년간 이를 행사하지 아니하면 소멸시효가 완성한다. ② 소멸시효 완성으로 인한 배당금은 본 회사에 귀속한다. |

III. 투자위험요소

1. 사업위험

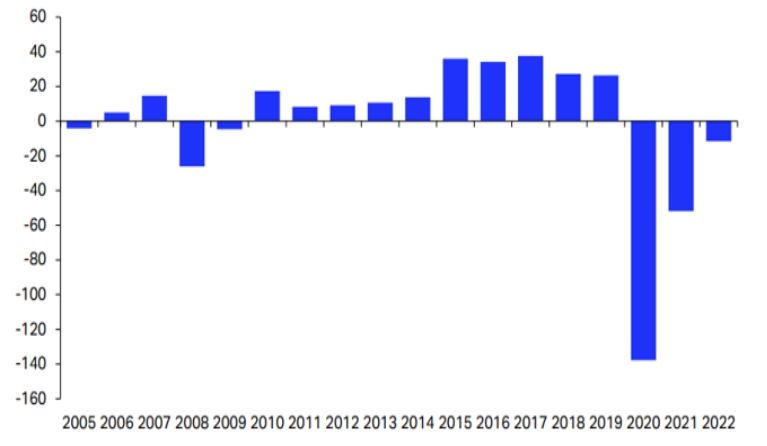

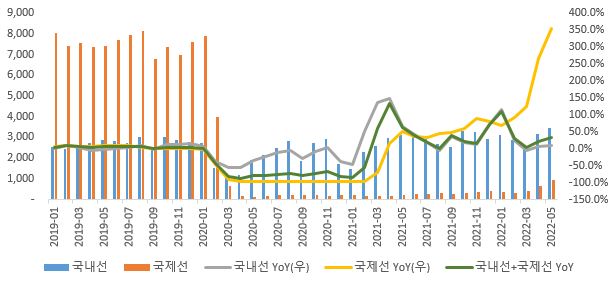

| 가. COVID-19 사태 심화 및 지속에 따른 항공수요 감소 위험 현재 당사가 영위하는 항공운송업은 COVID-19의 세계적 대유행 (Pandemic)의 영향으로 항공여객수요가 급감하여 대규모 항공운항 차질과 매출액 감소를 겪고 있습니다. 세계 각국은 국가 간 이동 제한 조치 등을 실시하고 있으며 COVID-19의 유행이 본격화 되던 2020년 3월, 전국 공항의 국제선 항공기 운항 편수는 전년 동기 4만 1,481편 대비 -83.3% 감소한 6,922편을 기록하였고 여객수는 전년 동기 759만 9,502명 대비 -91.5% 감소한 64만 7,650명을 기록하였습니다. 다만, 2022년 4월 18일 사회적 거리두기 조치 해제 및 2022년 6월 8일 해외입국자 격리 면제 실시 이후 사회가 일상 회복을 시작함에 따라 여행 수요가 증가하기 시작하였으며, 2022년 1분기 당사의 매출은 508억원으로 전년 동기 대비 59.1% 증가하였습니다. 그럼에도 여전히 불확실성이 존재해 COVID-19의 지속기간 및 심각성을 완전히 예측할 수 없고, 백신 개발 등으로 인해 감염원이 통제되는 시기, 그리고 이에 따른 경기 회복 역시 정확한 예측은 불가합니다. 투자자께서는 COVID-19 재확산과 장기화에 따른 부정적인 영향에 유의하시기 바랍니다. |

현재 당사가 영위하고 있는 항공운송업은 산업 전반이 COVID-19(코로나바이러스 감염증-19, Coronavirus Disease 2019)의 전세계 대유행에 따른 항공여객 수요 급감으로 전례 없는 항공운항 차질과 매출액 감소를 겪었습니다. 다만, 2022년 4월 18일 사회적 거리두기 조치 해제 및 2022년 6월 8일 해외입국자 격리 면제 실시 이후 사회가 일상 회복을 시작함에 따라 여행 수요가 증가하기 시작했습니다. 이에 따라 항공 업계 회복세 전환이 예상되고 있으나, 여전히 불확실성이 존재해 COVID-19의 지속기간 및 심각성을 완전히 예측할 수 없고, 백신 개발 등으로 인해 감염원이 통제되는 시기, 그리고 이에 따른 경기 회복 역시 정확한 예측은 불가합니다. 2022년 1분기 기준 당사의 매출은 508억원이며, 이는 전년동기 320억원 대비 58.7% 개선된 수치입니다. 투자자께서는 COVID-19사태 관련 본 증권의 투자위험에 대하여 반드시 숙지하여 주시기 바랍니다.

1. COVID-19 사태로 인한 항공운송 수요 감소

COVID-19는 2019년 12월 01일 중국 후베이성 우한시에서 첫 환자가 발생하여 2019년 12월 12일 최초 보고된 급성 호흡기 질환으로, 최초 발생 원인과 전파 경로가 명확히 밝혀지지 않았습니다. 세계보건기구(WHO)는 2020년 01월 31일 국제적 공중보건 비상사태를 선포했고 2020년 03월 11일에 범유행(팬테믹)을 선포하였습니다. COVID-19의 확산은 초기 중국과 대한민국 등 동아시아를 중심으로 이루어졌으나, 이후 유럽과 미주 등 전세계로 확산되었습니다.

| [세계보건기구(WHO) 국제적 비상사태 선포 사례] |

| 년 도 | 사 례 |

|---|---|

| 2009 | 신종플루(H1N1) - 멕시코 발생, 전 세계 129개국 전파, 1만 4천여명 사망 |

| 2014 | 야생형 소아마비 - 파키스탄, 시리아 일대 등 급속 확산 |

| 2014 | 서아프리카 에볼라(Ebola hemorrhagic fever; EHF) - 기니, 라이베리아 등 1만 1천여명 사망 |

| 2016 | 지카 바이러스 - 브라질 등 소두증 환자 3천여명 사망 |

| 2018 | 콩고민주공화국의 에볼라(Ebola virus disease) - 콩고 등 2천여명 사망 |

| 2019 | 중국의 신종 코로나바이러스(2019-nCoV) - 중국 우한 발생, 현재 진행중 |

| [출처: 언론보도자료] |

국제통계사이트 Worldometers에 따르면 2022년 07월 08일 기준 전세계 확진자는 558,769,500명, 사망자 6,369,256명이며, 국가별로는 미국 확진자 수는 90,065,165명, 인도 43,587,302명, 브라질 32,761,045명, 프랑스 31,974,607명, 독일 28,926,346명, 영국 22,883,995명, 이탈리아 19,157,174명, 한국 18,471,172명 등 입니다. COVID-19 확산 및 장기화로 세계 각국에서 비상사태를 선포하고 여행 금지 권고 경보 발령(최고 수준), 입국금지, 도시봉쇄 등 국가적 차원의 대처가 지속되며 이동이 제한됨에 따라 글로벌 경제 및 당사의 여객사업에 부정적인 영향을 미쳤습니다.

국내에서는 2020년 01월 20일 첫 COVID-19 확진자가 발생하였고 02월 18일 31번 확진자 발생을 기점으로 하여 대구, 경북 지방을 중심으로 급격하게 확산되었으며 이후 전국에서 확진자가 급증했습니다. 정부는 03월 22일 강도 높은 사회적 거리두기 대책을 발표하면서 감염 위험이 높은 종교, 실내체육, 유흥시설 등 일부 시설과 업종의 운영을 제한하였으며 국민들에게 많은 사람들이 모이는 행사 및 모임 참가 자제, 외출 자제, 재택근무 확대 등을 요청하였습니다. 감염에 대한 공포 및 정부의 강화된 사회적거리두기 연장 등의 방역 대책으로 사람들의 이동이 줄어들어 자연스레 소비가 위축되었으며 이에 따라 많은 기업들과 소상공인들이 경제적 어려움을 겪게 되는 등 2020년 경제성장률은 -1.0%로 역성장을 기록했습니다.

COVID-19의 감염 양상이 시시각각 변화함에 따라 개인 간 접촉에 대한 방역 관리가 중요해졌으며, 3차 유행의 경우 전국적 소규모 감염 발생이 지속되어, 특정 집단에서 국소적 대규모 집단감염이 발생한 1, 2차 유행과는 다소 차이가 있습니다. 특히, 2020년 12월 이후 다중시설 집단감염보다는 '확진자 접촉'에 의한 감염 비중이 증가함에 따라 개인 활동에 대한 관리 강화 필요성이 대두되었고, 유사 업종 간 운영제한 조치의 차이 등으로 형평성 문제제기가 되는 등 기존의 거리두기 체계에 대한 개선안이 지속적으로 논의되었습니다. 이에 따라, 정부는 2021년 6월 20일 사회적 거리두기 체계 개편(안)을 공개하면서 자율과 책임을 기반으로 한 지속 가능한 거리두기 체계를 구축하였습니다.

| [모임·행사·집회 단계별 방역수칙] |

| 구분 | 1단계 | 2단계 | 3단계 | 4단계 |

|---|---|---|---|---|

| 모임 | 방역수칙 준수 | 8명까지 모임 가능 (9인 이상 사적모임 금지) |

4명까지 모임 가능 (5인 이상 사적모임 금지) |

18시 이후 2명까지 모임 가능 (3인 이상 사적모임 금지) |

| 행사 | 500인 이상 행사 시 지자체 사전 신고 |

100인 이상 행사 금지 | 50인 이상 행사 금지 | 행사 금지 |

| 집회 | 500인 이상 집회 금지 | 100인 이상 집회 금지 | 50인 이상 집회 금지 | 1인 시위 외 집회 금지 |

| 자료: COVID-19(http://ncov.mohw.go.kr/) 보도자료(코로나바이러스감염증-19중앙사고수습본부), (2021.06.20) |

다만, 세계 각국이 위드 코로나 정책을 실행함에 따라, 대한민국 또한 2022년 4월 18일 사회적 거리두기 조치를 해제하고 2022년 6월 8일 해외입국자 격리 면제 실시 및 인천공항 항공편 제한 조치를 해제하는 등 사회가 일상 회복을 시작함에 따라 여행 수요가 증가하기 시작하였습니다. COVID-19 관련 주요국가의 출입국 주요 제한사항은 하기와 같으며, 하기의 제한 사항은 시시각각 변경되며 때로는 충분한 고지 기간 없이 시행되는 경우가 있어 각국의 관계 기관 등에 지속적인 확인이 필요한 상황입니다.

| [COVID-19 관련 조치 종류별 출입국 주요 제한사항] |

| <동북아시아 주요국가> |

| 국가/지역 | 상태 | 조치사항 |

|---|---|---|

| 대만 | 조건부 입국 허용 |

▶ 예외적 입국허용 : △긴급 또는 인도적 사유, △거류증 소지 외국인 및 그배우자와 미성년 자녀(단, 유학생의 배우자와 미성년 자녀 미포함) △ 특별입경 비자소지 외국인 유학생 △대만인의 외국국적 배우자 및 미성년 자녀 △商務 방문자, △대만내 유효한 거류증을 소지한 외국인의 해외거주 가족(부모및 20세 이상의 자녀, 22.4.12부터 적용) ▶ 조건부 단순 경유 허용 : 22.6.15.부터 행선지 일체가 모두 기재된 하나의 항공티켓을 소지한 여행객이 대만에 도착하여 12시간 이내에 다음 행선지로 출발하는 항공기를 탑승할 경우 타오위안 공항에서의 단순 경유 허용(단 다음 행선지가 중국일 경우 제외) ▶ (출발지 공항에서 항공기 탑승수속 시) △대만 거류증 또는 특별입경 비자, △항공권 및 격리시설 예약증 또는 대학교 입학 동의서, △코로나19 진단검사일 기준 48시간 이내 발급된 코로나19 음성 확인서를 항공사에 제출 ▶ 3일 방역호텔(에어비앤비 이용 불가) /自家 또는 친·인척의 집 + 4일 자 발적 건강관리 - 격리기간에 대만 입경일 미산입 |

| 일본 | 조건부 입국 허용 |

▶ 일본 입국전 준비 서류(입국 검역에서 필요) - PCR 음성확인서(입국자 전원): 탐승하실 비행기 출발 시간 72시간 이내에 검사 (검사 채취)한 PCR 음성확인서 - 일본 후생노동성에서 지정하는 검사증명서 양식은 국문 또는 일문, 지정양식을 사용하기 어려운 경우, 성명, 여권번호, 국적, 생년월일, 성별, 검사방법, 채취검체, 검사결과, 검체채취 일시, 결과판명일, 검사증명서 교부연월일, 의료기관명, 의료기관 주소, 의사명, 의료기관 관인이 포함되어 있는 다른 양식의 증명서 제출도 가능(상기 모든 항목이 영어로 기재될 것) ▶ 입국 후 PCR 검사, 격리기간 및 대중교통 이용(2022.06.01.) - 6.1부터 한국은 코로나 검사 및 격리 모두 면제되는 청색국가로 분류

|

| 중국 | 조건부 입국 허용 |

▶ 입국 가능 승객 - 외교 및 공무수행, C비자 소지자, 20년 3월 28일 이후 신규 발급 비자 소지자, 유효한 거류허가증 Z, Q, S 소지자

- 기존 발급 비자 (20년 3월 28일 이전 발급) 소지자, 상기 입국 가능 종류 외의 거류허가증 소지자, APEC 카드 소지자, 도착비자 발급 중단 및 무비자 환승 불가

- COVID-19 PCR 음성확인서 사전 제출 <COVID-19 필요 서류 > ※ 2022년 1월 17일 탑승자부터 건강 QR 코드 발급을 위한 강화된 COVID-19 서류 제출이 실시됩니다 ▶ COVID-19 PCR 검사 및 서류 제출 - 검사 횟수 : 2회 ▶ 출발일 기준 2일전 이내 COVID-19 PCR 검사 시 백신 접종 조건에 따른 추가 검사 필요 및 관련 서류 제출 [시노팜/시노백 접종 완료시] [아스트라제네카, 화이자, 모더나, 얀센 접종 완료시] [백신 접종 미완료시] ※ 혈청 lgM, N-lgM 항체 검사의 경우 정맥 채혈 한정 인정

<검역/격리 규정> ▶ 입국 후 PCR 진단검사 실시 및 정부 지정 호텔 격리(14일) - 선양 도착의 경우 28일 지정 호텔 격리 |

| 홍콩 | 백신접종 조건부 입국 허용 |

▶ 홍콩 장기체류 비자 무소지자(홍콩 비거주자) 입국금지 원칙이되, 홍콩 입국 전 14 일간 체류국가에 따라 차등적 방역조치 적용 - 모든 홍콩 방문객은 △홍콩행 항공기 탑승 전 48시간 내 검체를 채취하여 검사한 코로나19 PCR 음성확인서, △의무격리를 위한 홍콩정부 지정호텔 예약증 필수 소지

- 코로나19 진단검사 : PCR, RT-PCR, qPCR, qRT-PCR, TrueNAT, CBNAAT만 허용 - 만 3세 미만 PCR 검사 예외/ 완치자 탑승 24시간내 검체 채취 후 검사 한 RAT 음성 결과서 소지 인정 △출발전 : 백신접종증명서(영/중문), 탑승 48시간내 검체 채취 후 검사한 코로나19 PCR 음성결과서, 7박 또는 14박 정부지정호텔 예약증 소지

|

| 주) 국가별 출입국 제한 사항은 시시각각 변경되며 때로는 충분한 고지 기간 없이 시행되는 경우도 있습니다. (출처: 외교부 해외안전여행 홈페이지 (2022.07.04 기준)) |

| <동남아시아 주요국가> |

| 국가/지역 | 상태 | 조치사항 |

|---|---|---|

| 말레이시아 | 격리 조치 |

▶말레이시아 입국시 완화된 방역지침 적용 (5.1부터)

|

| 인도네시아 | 격리 조치 | △ 격리기간 - 미접종자/1차접종자: 4박5일 * 미접종자와 1차 접종자는 기본적으로 입국이 제한되며, 건강상 접종을 못한 경우 국립병원 의사 소견서와 PCR 음성 결과지를 갖고 입국할 수 있으나 도착후 공항과 격리 4일차 PCR 검사를 실시함. - 2차접종자 완료자/ 3차접종자: 무격리 * 접종후 1/2/3차 공히 14일이 경과후에 입국시 유효 * 2차 접종후 유효기간 없음. * 18세 미만 아동은 그 부모/보호자에 적용되는 기준 적용 △ (입국후 PCR 검사) 유증상자와 체온이 37.5도 이상인 경우 공항에서 PCR 검사 * 무증상이고 체온이 37.5도 미만이면 추가 PCR 검사없이 이동 가능 △ 입국 외국인 필수 제출 서류 - 출발 전 최소 14일 이전에 백신별 2차(얀센은 1차) 또는 3차 접종완료한 접종증 명서- 퍼둘린둥이 앱 설치 |

| 태국 | 격리 조치 | ▶ 22.7.1부터 타일랜드패스 폐지에 따라 1만불 이상 의료보험 가입은 필수 요건은 아니나 태국 정부는 동 보험 가입을 적극 권장, 다만 여전히 백신접종증명서 또는 72시간 이내 발급 음성확인서(Pro-ATK 혹은 RT-PCR) 소지해야 하며, △항공권 발권 및 △태국 입국시 제시 필요. |

| 필리핀 | 백신접종 조건부 입국 허용 | □ 코로나 백신 접종 완료 o 백신 접종 완료 요건 - 필리핀 식약처의 승인(EUA, CSP) 또는 WHO의 승인 (EUL)을 받은 백신을 접종완료(fully vaccinated) 후 14일 경과 (2차 접종이 요구되는 백신의 경우 2차 접종을 완료한 후 14일 경과) o 백신접종완료 증명서 소지 - VaxCertPH(필리핀 전자백신접종증명서), 외국 정부 또는 지방정부가 발급한 백신접종증명서, WHO ICV(International Certificate of Vaccination) ※ 12세 미만 아동이 백신접종완료한 부모와 동반한 경우 접종증명 예외 □ 출발시간 48시간 이내 검사한 RT-PCR 음성확인서 또는 출발시간 24시간 이내 검사한 공신력 있는 의료기관의 안티젠 음성확인서(negative laboratory-based Antigen Test) 소지 ※ 단, 백신접종을 완료하고 1회 이상의 부스터샷을 접종한 사람, 백신 접종을 완료한 12-17세 청소년, 부스터샷까지 완료한 보호자와 동반한 12세 이하 아동은 코로나 음성확인서 불요 □ 6개월 이상의 여권 잔여 유효기간 필요 □ 무비자 등 단기 방문의 경우 출국 항공권 ※단, 필리핀인 배우자, 자녀 등 Balikbayan 적용되면서 필리핀 가족과 같이 입국하는 자는 제외 ※ 기존 무비자 입국자에게 적용되던 보험가입 요건은 폐지 □ One Health Pass 등록 o 필리핀 입국자의 출발전 입국 정보, 영문백신접종증명서, 음성확인서 등을 입력하는 온라인 플랫폼 o https://www.onehealthpass.com.ph에서 등록 후 발급받은 QR 코드는 프린트 또는 스크린샷을 이용해 휴대전화 등에 저장 ※ 백신 접종이 완료되지 못하거나, 증명이 안되는 경우, 도착 후 5일째 되는 날 RT-PCR검사를 받아 음성이 나올때까지 시설 격리를 하며, 시설격리 해제된 후 도착후 14일째 되는 날까지 자가격리 |

| 주) 국가별 출입국 제한 사항은 시시각각 변경되며 때로는 충분한 고지 기간 없이 시행되는 경우도 있습니다. (출처: 외교부 해외안전여행 홈페이지 (2022.07.04 기준)) |

| <미국 / 프랑스/ 스페인> |

| 국가/지역 | 상태 | 조치사항 | ||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 미국 | 백신접종 조건부 입국 허용 | ▶ (공통) 美 질병통제예방센터(CDC)는 21.11.8.부터 모든 외국인(미 시민권자 및 영주권자 제외)를 대상으로 백신접종 미완료자에 대해 입국제한 실시 ※ 22.6.12부터 코로나19 음성확인서 제출 불요 ※ (백신접종완료 기준) 미 FDA 또는 WHO가 인정한 백신을 접종 완료 후 2주가 경과한 자로, 한국의 교차접종자도 백신접종 완료자로 인정 ※ 백신접종 증명은 디지털방식(예: 한국의 COOV앱)과 종이 인증서 모두 허용 - 백신접종증명서에는 개인식별 정보(이름, 생년월일 등)가 있어야 하며 미국 정부가 인정하는 증명서는 다음과 같음 (예: QR 코드가 있는 백신접종증명서, 스마트폰 앱을 통한 디지털 패스, 국가/지방정부/공인 백신 제공자가 발행한 코로나19 백신접종증명서의 출력물, 백신접종카드 또는 기록의 디지털 사진, 공식 백신 제공자에게서 다운로드한 백신접종기록 또는 백신접 종증명서 등) ※ A비자 소지자 등 아래 표기된 예외 적용 가능 대상 이외에 예외 인정은 18세 미만 미성년자 또는 백신접종률이 10% 미만인 국가로부터의 방문객 등에 대해 제한적 적용 - 예외 적용 가능 대상(입국 가능한 백신접종 미완료자) : △외국 공무원 및 직계가족 자격으로 미국에 입국하는 자(A-1, A-2, C-2, C-3 등), △TECRO 또는 TECO의 직원 또는 직계가족(E-1), △G-1, G-2, G-3, G-4, NATO-1~4 및 6 등, △여행이 유엔본부 협정 제11조의 범위에 속하거나 미국의 법적의무에 따라 여행하는 경우, △해당 연령 그룹의 개인에 대한 전 세계 백신 가용성을 고려하여 CDC 국장이 결정한 바에 따라 백신접종이 필요한 자, △코로나19 백신접종을 위한 특정 임상시험에 참여했거나 참여중인 자, △인도주의적 또는 긴급 상황을 위해 CDC 국장이 예외를 승인 한 자 , △미군의 일원인 외국인, 미군의 외국인 배우자 또는 외국인 자녀, △C-1 및 D 등 선원으로 입국하려는 자, △미 국무장관, 국토안보부장관에 의해 미국 국익에 도움이 된다고 판단되는 자 등 - 입국 제한 예외 적용 가능 대상자(미 시민권자 및 영주권자를 포함) 중, 2세 이상의 백신 미접종자는 항공기 탑승 전 하루 이내 코로나19 진단검사 실시 후 음성확인서 제출 - 의료적 이유(특정 약물 및 치료에 대한 사용 금지 이유)로 인해 백신접종이 불가한 경우 의사 소견서 등을 통해 예외 적용이 가능하지만 별도의 서약서 작성 필요(서약 내용에 도착 후 3-5일 이내 코로나19 진단검사 실시와 음성이라도 7일간 자가격리 실시한다는 내용 포함) ※ CDC는 미국 도착 후 3~5일 안에 다시 진단검사를 받고 자가격리를 권고 - 최신접종 완료*(up to date) 상태일 경우 자가격리 불요(단, 증상 발생시 격리) *△부스터샷까지 접종 완료 또는 △백신접종을 완료(fully vaccinated)하고 부스터샷 접종시기가 아직 도래하지 않은 경우 - 백신접종을 완료했으나 최신접종 완료 상태가 아닐 경우에는 (상기 진단검사 결과가 음성이라도) 5일 자가격리가 권고되며, 미국 입국이 예외적으로 허용된 백신접종 미완료자의 경우 5일 자가격리 권고 ※ 백신접종 미 완료자는 진단검사 결과가 음성이라도 5일 동안 집에 머무를 것 ▶ 21.11.8.부터 백신접종완료자 대상 캐나다, 멕시코 국경지역 육로 입국 제한 해제 ※ 18세 미만 어린이 예외 인정 ※ 백신접종완료자는 코로나19 음성확인서 제출 불요 ▶ 현재 미국 본토 내 대다수 주는 CDC 공통 방역지침 외 의무조치를 별도 부과하지 않으나, 주에 따라 또는 동일 주 내에서도 카운티, 시 등 지역별로 방침이 상이할 수 있으므로 출발 전 해당지역 공식 웹사이트 등을 통해 확인 필요 |

||||||||||||||||||||||||||||

| 프랑스 | 검역강화 및 권고 |

▶백신접종자 * 는 출발국과 관계 없이 출발 전 실시한 코로나19 음성확인서 제출 의무 면제(22.2.12.~) * 접종 완료자 조건 - Pfizer, Moderna, AstraZeneca 백신 2 회 접종 후 7 일 경과 - Johnson&Johnson 백신접종 후 28 일 경과 - 코로나에 기감염되어 항체가 생성된 경우는 추가로 1 회 접종 후 2 주 경과 - 유럽의약품청의 승인을 받지 않았으나 WHO 인정 백신을 접종완료한 경우 ARN백신 (화이자 또는 모더나) 추가접종 후 7 일 경과 - 기존 백신접종완료 (얀센 1 회, 그 외 2 회) 후 9개월 이내에 입국

|

||||||||||||||||||||||||||||

| 스페인 | 검역강화 및 권고 |

▶20.7.4.부터 한국 포함 EU+ 역외 여행제한 해제국가 대상 입국 허용

|

| 주) 국가별 출입국 제한 사항은 시시각각 변경되며 때로는 충분한 고지 기간 없이 시행되는 경우도 있습니다. (출처: 외교부 해외안전여행 홈페이지 (2022.07.04 기준)) |

미국, 중국, 일본 등 대한민국의 주요 출입국들을 중심으로 출입국 제한조치가 확산되기 시작하여 대한민국 출입국자 수가 급격하게 감소하였습니다. 2020년 2월 대한민국 입국자는 전년 동기 대비 43.0% 감소한 685,212명을 기록하였고, 출국자는 전년 동기 대비 60.0% 감소한 1,046,779명을 기록하였으며, 2020년 3월부터 2020년 12월까지 대한민국 입국자 및 출국자의 월별 감소율(전년 동기 대비)은 지속적으로 95% 이상을 기록하였습니다. 다만 2021년 글로벌 백신 보급에 힘입어 2021년 3월 이후 입국자 및 출국자 수는 전년 대비 증가하는 모습을 보여주었으며, 2021년 12월까지 전년동월 대비 지속적으로 증가하는 모습을 보였습니다. 이는 트래블 버블 및 위드코로나 시행으로 인한 해외여행 심리가 반영된 것으로 보입니다. 2021년 12월 오미크론 변이 바이러스의 출현으로 다시금 각국의 출입국 제한 정책이 강화됐음에도 불구하고, 내국인 출국자 및 외국인 입국자는 2021년 04월 이후 매월 전년 동기 대비 증가하는 모습을 보이고 있으며, 2022년 5월 기 내국인 출국자와 외국인 입국자 수는 전년 동기 대비 각각 318.9%, 136.3%로 크게 증가하였습니다. 전세계 일일 신규 확진자 및 위중증 환자수가 감소 추이를 보이고 있으며, 세계 주요 각국이 위드코로나 정책을 시행하고 있으나, 7~9월 휴가철 앞둔 상황에서 2022년 07월 08일 기준 국내 일일 신규 확진자 수가 증가추이를 보이는 등 COVID-19 재확산에 대한 위험이 상존하는 만큼 여행수요 회복 추이에 대한 지속적인 모니터링이 필요할 것으로 보입니다.

| [대한민국 출입국자 현황] |

| 구분 | 외국인 입국자 | 내국인 출국자 | ||||

|---|---|---|---|---|---|---|

| 인원수(명) | 전년동기(명) | 증감(%) | 인원수(명) | 전년동기(명) | 증감(%) | |

| 2019.12 | 1,456,888 | 1,324,119 | 10.0 | 2,342,310 | 2,495,279 | -6.1 |

| 2020.01 | 1,272,708 | 1,104,803 | 15.2 | 2,513,030 | 2,912,331 | -13.7 |

| 2020.02 | 685,212 | 1,201,802 | -43.0 | 1,046,779 | 2,617,946 | -60.0 |

| 2020.03 | 83,497 | 1,535,641 | -94.6 | 143,366 | 2,334,153 | -93.9 |

| 2020.04 | 29,415 | 1,635,066 | -98.2 | 31,425 | 2,246,417 | -98.6 |

| 2020.05 | 30,806 | 1,485,684 | -97.9 | 37,802 | 2,401,204 | -98.4 |

| 2020.06 | 36,938 | 1,476,218 | -97.5 | 48,353 | 2,495,798 | -98.1 |

| 2020.07 | 61,012 | 1,448,067 | -95.8 | 65,936 | 2,642,585 | -97.5 |

| 2020.08 | 68,797 | 1,586,299 | -95.7 | 88,888 | 2,427,634 | -96.3 |

| 2020.09 | 65,040 | 1,459,664 | -95.5 | 76,798 | 2,049,830 | -96.3 |

| 2020.10 | 61,585 | 1,656,195 | -96.3 | 71,970 | 2,153,847 | -96.7 |

| 2020.11 | 61,764 | 1,456,429 | -95.8 | 70,686 | 2,090,192 | -96.6 |

| 2020.12 | 62,344 | 1,456,888 | -95.7 | 80,973 | 2,342,310 | -96.5 |

| 2021.01 | 58,397 | 1,272,708 | -95.4 | 86,143 | 2,513,030 | -96.6 |

| 2021.02 | 65,582 | 685,212 | -90.4 | 68,213 | 1,046,779 | -93.5 |

| 2021.03 | 74,604 | 83,497 | -10.7 | 73,999 | 143,366 | -48.4 |

| 2021.04 | 70,112 | 29,415 | 138.4 | 71,302 | 31,425 | 126.9 |

| 2021.05 | 74,463 | 30,806 | 141.7 | 75,416 | 37,802 | 99.5 |

| 2021.06 | 77,029 | 36,938 | 108.5 | 79,446 | 48,353 | 64.3 |

| 2021.07 | 83,005 | 61,012 | 36.1 | 101,963 | 65,936 | 54.6 |

| 2021.08 | 97,087 | 68,797 | 41.1 | 137,712 | 88,888 | 54.9 |

| 2021.09 | 89,800 | 65,040 | 38.1 | 116,615 | 76,798 | 51.9 |

| 2021.10 | 92,416 | 61,585 | 50.1 | 124,399 | 71,970 | 72.9 |

| 2021.11 | 94,358 | 61,764 | 52.8 | 147,907 | 70,686 | 109.3 |

| 2021.12 | 90,150 | 62,344 | 44.6 | 139,426 | 80,973 | 72.2 |

| 2022.01 | 81,851 | 58,397 | 40.2 | 147,434 | 86,143 | 71.2 |

| 2022.02 | 99,999 | 65,582 | 52.5 | 112,722 | 68,213 | 65.3 |

| 2022.03 | 96,768 | 74,604 | 29.7 | 145,503 | 73,999 | 96.6 |

| 2022.04 | 127,919 | 70,112 | 82.4 | 215,246 | 71,302 | 201.9 |

| 2022.05 | 175,922 | 74,463 | 136.3 | 315,945 | 75,416 | 318.9 |

| (출처) 한국관광공사 |

COVID-19의 전세계적 대유행에 따라 국제선 항공기 운항편수 및 여객수도 급격히 감소한 바 있습니다. 2020년 2월 전국공항의 국제선 항공기 운항편수는 전년 동기 대비 19.2% 감소한 3만 6편, 여객수는 전년 동기 대비 46.6% 감소한 397만 71,511명을 기록하였으며, 화물운송량은 전년 동기 대비 실질적인 증감율을 나타내지 않았습니다. 그러나 2020년 3월 운항편수가 전년 동기 대비 76.4% 감소한 10,527편, 여객수는 전년 동기 대비 91.5% 감소한 64만 3,795명, 화물운송량은 전년 동기 대비 28.8% 감소한 25만 2,142톤을 기록한 바, 급격한 감소세를 나타내기 시작하였으며, 2020년 4월부터 2021년 2월까지 국제선 항공기 운항편수, 여객수 및 화물운송량의 월별 증감률(전년 동기 대비)은 지속적으로 각각 70%, 95%, 15% 이상의 감소율을 나타냈습니다. 이에 항공사들은 2021년 해상 화물운임 인상, 물류대란으로 인한 항공화물 수요 증가 및 운임 상승 지속으로 화물 부문의 매출이 여객 매출의 감소세를 만회하는 모습을 보이고 있습니다. 그러나 당사의 경우 2021년말 별도 기준 화물 매출 비중이 0.38%로 매출에서 차지하는 부분이 미미해 여객 관련 매출에 높은 의존도를 보이고 있습니다.

2021년 3월 이후 COVID-19 백신 보급의 활성화 등에 따라 국제선 항공기 운항편수와 여객수 또한 회복세를 나타내고 있습니다. 2021년 12월 전국 공항의 국제선 항공기 운항편수는 전년 동기 대비 14.1% 증가한 1만 1,963편, 여객수는 전년 동기 대비 81.5% 증가한 41만 9,344명을 기록하였습니다. 다만, 2022년 1~2월은 오미크론 변이 바이러스의 확산에 영향을 받아 여객수 회복세가 다소 위축되는 모습을 보였으나,2022년 3월부터 다시 회복세를 보이기 시작했으며, 5월에는 국제선 여객수가 941,540명을 기록해 전년 동기 대비 356.0% 증가했습니다. 국제선 운항 규모는 점진적 증가세를 보이고 있으나 여전히 COVID-19 이전 대비 부진한 수준인 바, 향후 COVID-19 확산 경로, 신규 변이 바이러스 출현 및 영향력, 확산 속도 등에 대한 지속적인 모니터링이 필요할 것으로 보이며, COVID-19 이전 수준으로 회귀하기까지는 다소 시간이 소요될 것으로 판단됩니다.

다음은 2020년 2월 이후 전국공항의 국제선 및 국내선 항공기 운항편수, 여객수 현황입니다.

| [전국 공항 국제선/국내선 항공기 운항편수 및 여객수 현황] |

| 구분 | 국제선 | 국내선 | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운항(편수) | 여객(명) | 운항(편수) | 여객(명) | |||||||||

| 운항편 | 전년동기 | 증가률 | 여객수 | 전년동기 | 증감률 | 운항편 | 전년동기 | 증가률 | 여객수 | 전년동기 | 증감률 | |

| 2020.02 | 33,006 | 40,827 | -19.2% | 3,971,511 | 7,433,725 | -46.6% | 12,815 | 14,639 | -12.5% | 1,529,064 | 2,463,130 | -37.9% |

| 2020.03 | 10,527 | 44,644 | -76.4% | 643,795 | 7,555,163 | -91.5% | 7,852 | 16,042 | -51.1% | 1,097,897 | 2,542,337 | -56.8% |

| 2020.04 | 6,668 | 43,296 | -84.6% | 153,087 | 7,389,048 | -97.9% | 9,389 | 15,998 | -41.3% | 1,200,660 | 2,753,960 | -56.4% |

| 2020.05 | 7,751 | 45,210 | -82.9% | 137,330 | 7,432,887 | -98.2% | 13,564 | 16,924 | -19.9% | 1,887,474 | 2,870,041 | -34.2% |

| 2020.06 | 7,586 | 44,658 | -83.0% | 182,053 | 7,727,595 | -97.6% | 14,756 | 16,519 | -10.7% | 2,161,147 | 2,814,523 | -23.2% |

| 2020.07 | 8,159 | 46,735 | -82.5% | 218,136 | 7,963,263 | -97.3% | 16,524 | 16,712 | -1.1% | 2,468,535 | 2,748,034 | -10.2% |

| 2020.08 | 8,458 | 47,052 | -82.0% | 234,218 | 8,140,627 | -97.1% | 18,173 | 17,196 | 5.7% | 2,826,597 | 3,010,227 | -6.1% |

| 2020.09 | 9,111 | 42,415 | -78.5% | 196,791 | 6,803,109 | -97.1% | 12,854 | 15,725 | -18.3% | 1,847,900 | 2,560,657 | -27.8% |