|

|

nh투자증권67_대표이사 확인서_투자설명서 |

투 자 설 명 서

2022년 07월 26일 |

||||

| ( 발 행 회 사 명 ) NH투자증권 주식회사 |

||||

| ( 증권의 종목과 발행증권수 ) NH투자증권(주) 제67-1회 무기명식 이권부 무보증사채 NH투자증권(주) 제67-2회 무기명식 이권부 무보증사채 |

||||

| ( 모 집 또는 매 출 총 액 ) 제67-1회 : 금 일천구백오십억원(\ 195,000,000,000) 제67-2회 : 금 팔백억원(\ 80,000,000,000) |

||||

| 1. 증권신고의 효력발생일 : |

2022년 07월 26일 | |||

| 2. 모집가액 : |

제67-1회 : 금 일천구백오십억원(\ 195,000,000,000) 제67-2회 : 금 팔백억원(\ 80,000,000,000) |

|||

| 3. 청약기간 : |

2022년 07월 26일 | |||

| 4. 납입기일 : |

2022년 07월 26일 | |||

| 5. 증권신고서 및 투자설명서의 열람장소 |

||||

| 가. 증권신고서 : |

금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |||

| 나. 일괄신고 추가서류 : |

해당사항 없음 | |||

| 다. 투자설명서 : | 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr | |||

| 서면문서 : | NH투자증권(주) | - | 서울시 영등포구 여의대로 108 | |

| 미래에셋증권(주) | - | 서울특별시 중구 을지로5길 26 | ||

| 삼성증권(주) | - | 서울특별시 서초구 서초대로74길 11 | ||

| SK증권(주) | - | 서울특별시 영등포구 국제금융로8길 31 | ||

| 하나증권(주) | - | 서울특별시 영등포구 의사당대로 82 | ||

| 현대차증권(주) | - | 서울특별시 영등포구 국제금융로2길 28 | ||

| 6. 안정조작 또는 시장조성에 관한 사항 | ||||

| - 해당사항 없음 |

||||

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| 미래에셋증권(주) 삼성증권(주) SK증권(주) |

【 대표이사 등의 확인 】

|

|

nh투자증권67_대표이사 확인서_투자설명서 |

【 본 문 】

요약정보

| [투자설명서 이용 시 유의사항 안내문] |

| 아래의 핵심투자위험은 투자설명서 본문에 기재된 투자위험요소를 주요 항목 위주로 요약한 것이므로 투자위험 전부를 대표하지 않으며, 본문에 기재된 투자위험요소 중 일부 항목이 기재되지 아니할 수 있습니다. 따라서 투자자께서는 반드시 본문 제1부 모집 또는 매출에 관한 사항, Ⅲ. 투자위험요소를 주의 깊게 검토하신 후 투자판단을 하시기 바랍니다. |

| 하단의 핵심투자위험은 투자설명서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

|---|---|

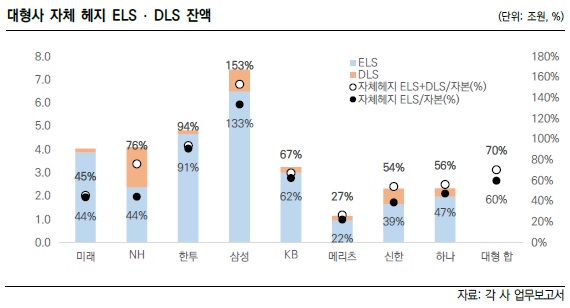

| 사업위험 | 가. 금융투자업 수익 구조 및 국내외 경기 상황에 따른 위험 국내 증권사의 수익 구조는 수수료 손익, 유가증권 평가 및 처분 손익 등으로 구성되며 수수료 수익 중 수탁수수료가 약 43.1%(2022년 3월말 기준)로 가장 큰 비중을 차지하고 있습니다. 수탁수수료는 국내외 경기 변동과 그로 인한 증권 시장의 변동성에 직접적으로 영향을 받는 특성이 있습니다. 현재, 코로나19의 장기화, 주요선진국 통화정책 방향의 불확실성 등으로 인해 실물경제 충격이 상존하고 있으며, 국내외 경기 둔화로 인하여 증시가 크게 하락할 경우 국내 증권사들의 수탁수수료가 감소하여 영업 실적 및 수익성이 악화될 가능성이 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. 나. 증권업계 경쟁심화와 관련된 위험 2022년 3월말 기준 총 58개의 증권사가 경쟁하고 있으며, 금융업권간 겸업 허용에 따라 은행 및 보험사의 수익증권 판매도 가능하게 되어 경쟁이 심화되고 있습니다. 향후 금융환경은 경쟁 심화가 불가피한 상황으로, 금융상품간 차별화가 뚜렷하지 않은 상황에서 판매채널 열위로 인해 증권사는 수익성 악화로 이어질 가능성이 존재합니다. 또한 금융투자업 내에서 대형화나 전문화 포지셔닝에 성공하더라도 자산운용, 파생상품 개발, 자기자본 투자 등 업무 수행 과정에서 통합적 리스크 관리에 실패할 경우 재무건전성 악화 및 평판 위험 확대로 어려움을 겪을 수 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. 다. 파생결합증권 발행잔액 증가에 따른 위험 2019년 파생결합증권 발행규모는 129.2조원으로, 역대 최대 발행규모를 기록하였으며, 이후 2020년 ELS 총량 규제 및 리스크 관리 강화로 인해 2022년 1분기말 89.4조원까지 감소하였습니다. 증권사는 파생결합증권의 발행 및 상환 과정에서 ① 평판위험(불완전판매 및 불공정거래 이슈가 발생할 경우), ② 환매위험(단기간에 조기상환 요청이 집중될 경우)에 노출되어 있습니다. 또한 발행한 파생결합증권의 헤지운용 과정에서 ③ 신용위험(헤지자산이 부실화 될 경우), ④ 시장위험(기초자산 가격 변화를 따라가지 못할 경우)에 노출될 위험이 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 라. NCR 개선방안 및 레버리지 규제에 따른 위험 NCR 개선방안과 레버리지비율 규제에 따라, 대형 증권사의 투자 여력이 상대적으로 확대되어 투자은행업무, PI, 해외사업 등에 대한 활발한 영업이 가능해지는 반면, 중소형 증권사들은 영업활동에 제약이 따를 가능성이 있습니다. 개정된 NCR제도는 증권사의 투자형태, 리스크 프로파일, 수익구조, 자금조달 구조에 영향을 미칠 것으로 판단되므로, 투자자 분께서는 해당 NCR 제도가 증권업에 미치는 영향에 유의하시기 바랍니다. 마. 우발채무 증가 및 관련 규제 강화에 따른 위험 금융위기 이후 은행과 건설사의 신용공여가 줄어들고 이 역할을 증권사가 대신하기 시작하면서 국내 증권사의 우발채무 규모가 증가하는 모습을 보였습니다. 매입약정, 지급보증 등으로 구성된 증권사의 우발채무가 증가할 경우 신용리스크가 확대될 가능성이 있습니다. 최근 정부의 부동산 규제 정책이 지속적으로 강화되고 있으며, 우발채무 유형 중 상대적으로 리스크가 높은 신용공여 비중이 높게 유지되고 있어 우발채무 현실화 시 금융투자회사 자산건전성에 직접적인 악영향이 발생할 가능성을 배제할 수 없는 상황입니다. 금융위원회는 한도규제 등을 재정비하여 우발채무에 따른 시스템리스크 관리를 강화하겠다는 방침을 발표하였으며, 일반금융투자회사를 포함한 모든 증권사의 광의의 보증을 합리적 수준에서 규제하는 것으로 개선할 계획입니다. 상기 규제의 변경 도입으로 증권업 전반의 우발채무 관련 위험은 축소될 것으로 예상되며 우발채무가 현실화되는 경우에도 당사와 같은 대형 증권사들은 풍부한 자금조달력과 잉여자본을 통해 위험관리가 일정부분 가능할 것으로 판단됩니다. 그러나 우발채무가 현실화될 경우 증권사의 자산건전성에 직접적인 악영향이 발생할 가능성이 존재하므로 투자자께서는 이 점에 유의하시기 바랍니다. 바. 금융투자회사의 자산구조에 따른 위험 국내 증권사의 자산은 상당 부분 현금, 예치금 및 증권으로 구성되어 있으며 전체 증권의 70~80%가 채권, 나머지는 기타 증권 및 주식 등입니다. 향후 금리상승이나 글로벌 경기환경의 변동에 따라 보유 채권의 평가 손익이 발생하여 증권사 수익성에 부정적인 영향을 줄 수 있습니다. 또한, 코로나19 사태가 예상보다 빠르게 진압되어 경기회복이 빠르게 진행될 경우, 향후 금리 변동의 불확실성이 커질 수 있는 만큼 채권보유 비중이 높은 증권사들의 수익성에 영향을 끼칠 수 있으므로 투자자 여러분께서는 이 점 유의하시기 바랍니다. 사. 초대형 IB 지정 및 발행어음 업무 등에 따른 위험 당사는 2017년말 초대형IB로 지정되었으며, 2018년 5월 발행어음 사업을 인가받았습니다. 발행어음 도입을 통한 수익 구조 다변화 수익성 증가에 대한 기대에도 불구하고 역마진 발생이나 조달과 운용 만기 불일치에 따른 유동성 리스크 관리 실패 등 단기금융업에 대한 우려가 상존하고 있으며, 급격히 늘어난 자산의 가치평가가 제대로 이루어지지 않은 채 투자를 집행하여 손실이 발생할 가능성도 존재합니다. 향후 국내 증권업은 초대형 IB의 등장으로 규모의 경제가 실현 가능한 대형사와 특정 업무영역에 특화된 중소형사 위주로의 시장재편이 예상됨에 따라, 업계 환경 변화에 따른 당사의 경쟁력 확보가 매우 중요할 것으로 예상되며, 발행어음 등 신규 업무와 관련하여 리스크 관리에 실패할 경우 당사의 수익성에 부정적인 영향을 끼칠 수 있습니다. 투자자께서는 이러한 금융환경의 변화를 참고하시어 투자에 임하여 주시기 바랍니다. 아. 고객정보 유출에 따른 위험 당사가 영위하는 금융투자업은 업무 특성상 불가피하게 다량의 고객정보를 보유하고 있습니다. 고객정보유출 사고 발생 시 사고 수습에 필요한 관리 비용 및 피해 고객에 대한 손해배상 등의 재무적 위험과 고객 이탈에 따른 수익성 감소 위험, 금융투자 회사 및 경영진 등에 대한 대규모 제재 관련 위험, 감독당국에 의한 과징금 부과, 영업정지 및 그 밖의 평판 저하에 따른 영업력 저하 등 회사에 중대한 부정적 영향을 미칠 수 있습니다. 당사는 개인정보보호를 위해 개인정보 보호법, 정보통신망 이용촉진 및 정보보호에 관한 법률 또는 관련 법률ㆍ규정 등을 준수하고 있으나, 이와 같은 관리 노력에도 불구하고 투자자께서는 고객정보 유출사고 발생시 미치는 영향에 유의하시기 바랍니다. |

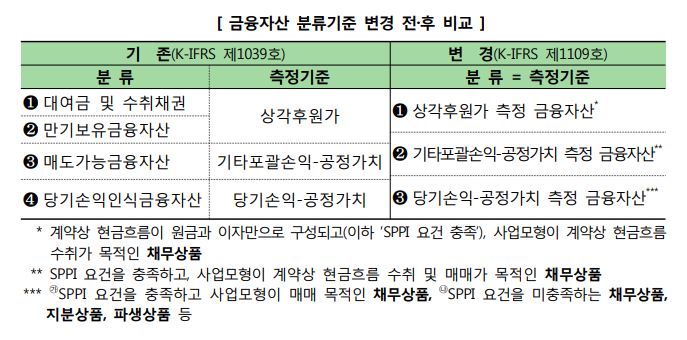

| 회사위험 | 가. 수익성 및 수익구조와 관련된 위험 당사의 2022년 3월말 기준 순영업수익 총 3,842억원 중 Brokerage, 금융상품판매, IB, 기타수수료 등의 수수료수익이 61.8%로 높은 비중을 차지하고 있습니다. 특히 수수료 중 29.1%를 차지하는 Brokerage 수수료는 시장금리, 주가지수, 자산가격 및 주식거래대금 등 시장 환경에 크게 영향을 받기 때문에 시장 상황이 악화될 경우 영업실적이 둔화되고 수수료 수입이 감소하여 당사의 수익성이 악화될 위험이 있습니다. 이에 당사는 수수료 수익 구조 다변화를 위해 기존의 위탁중개 비즈니스와 함께 IB, Trading 분야의 동반성장을 위한 비즈니스 간의 선순환 구조 구축을 추진하고 있으나 수탁수수료 수익 비중이 여전히 높아 증시 및 금리 등 시장변수에 따른 실적가변성이 내재되어 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. 나. 자산건전성 관련 위험 당사는 과거 종금 부문이 보유한 부실자산으로 인한 부담을 비교적 많이 받아왔으나, 꾸준한 대손충당금 적립 및 상각을 통해 자산건전성이 크게 제고되었습니다. 2022년 3월말 기준 고정이하자산 비율은 약 1.44%로 2021년말 2.12% 대비 0.68%p. 감소하였으며, 우수한 자산건전성을 유지하고 있습니다. 그러나 향후 금융위기, 신용경색 등 자본시장 및 경제에 큰 충격을 줄 수 있는 사건이 발생할 경우 동 대손충당금 설정률이 상승하여 당사의 수익성에 부정적인 영향을 줄 수 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. 다. 보유자산 구성 관련 위험 2022년 3월말 기준 당사가 보유한 금융자산(총 33조 8,078억원) 중 가장 큰 비중을 차지하는 부분은 채무증권(19조 37억원)으로 전체 금융자산의 56.21%의 비중을 차지하고 있습니다. 향후 시장금리가 상승하거나 당사가 보유한 채권의 신용위험이 상승할 경우 채권의 평가금액이 하락하여 당사의 금융자산평가손익에 영향을 받을 수 있으므로 투자자 여러분께서는 이 점에 유의하시기 바랍니다. 라. 자본적정성 관련 위험 당사는 우발부채, 대출금을 중심으로 위험자산 투자를 확대하면서 연결재무제표 기준 총위험액이 2016년말 1조 2,890억원에서 2022년 3월말 기준 3조 6,501억원으로 증가하였습니다. 하지만, 이익 누적 등으로 자기자본도 확충되면서 순자본비율(신 NCR)은 2022년 1분기 기준 1,863.7%로 우수한 수준을 나타내고 있으며, 2022년 3월말 별도기준 당사의 단순레버리지비율은 693.48%로 금융위원회의 건전성 규제 기준인 1,100% 보다 낮은 레버리지비율을 유지하고 있습니다. 따라서 신고서 제출일 기준 당사의 순자본비율 및 레버리지비율은 규제 당국의 기준치를 충족하고 있으나, 향후 일시적인 대규모 자기자본 투자로 총위험액이 증가하거나, 투자손실 등으로 자기자본이 급감하는 경우, 또는 부채성 자산인 ELS, DLS, RP 등의 판매증가로 총부채가 증가하는 경우 순자본비율은 감소하고 레버리지비율은 증가할 수 있습니다. 순자본비율과 레버리지비율이 규제수준에 근접하게 될 경우 당사의 영업활동이 위축될 수 있으며, 규제수준을 충족하지 못할 경우 금융감독원으로부터 경영개선 권고, 요구, 명령 등의 조치로 인하여 영업이 중단될 수 있다는 점을 투자자 여러분께서는 유의해 주시기 바랍니다. 마. 유동성 및 차입구조와 관련된 위험 당사의 2022년 1분기말 기준 유동성 비율은 118.34%로 금융당국의 규제 요건(유동성비율 100% 이상)을 충족시키는 수준입니다. 2021년 3분기 기준 자금조달 실적을 살펴보면 전체 자금조달 평균잔액 58조 5,448억원 중 금융부채 및 차입부채가 대부분으로 매도파생결합증권, 매도파생결합사채 등의 당기손익-공정가치측정지정금융부채(13.09%)와 환매조건부채권매도(17.23%) 등의 차입부채가 높은 비중을 차지하고 있습니다. 또한, 2022년 3월말 기준 당사의발행어음 규모는 10조 5,405억원으로 이는 총 차입부채 20조 6,329억원의 약 52.51%에 해당합니다. 이와 같은 당사의 차입구조를 고려할 때 향후 금리가 상승할 경우 자금의 조달 비용 증가와 함께 보유 채권의 평가손실이 발생해 당사 수익에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점에 유의하시기 바랍니다. 바. 재무제표 작성기준 변경에 따른 위험 2018년부터 국제회계기준이 발생손실모형(IAS39)에서 예상손실모형(IFRS9)으로 변경되었으며 당사는 2018년 3월말에 제출한 1분기 재무제표부터 이를 적용하였습니다. 새로 적용되는 회계기준의 주요 특징은 금융자산 분류기준 변경과 대손충당금 적립기준 강화로서 투자자께서는 새로운 기준서가 당사의 재무제표에 미치는 영향을 검토하실 필요가 있습니다. 개정된 회계기준이 당사 재무제표에 미치는 영향은 크지 않을 것으로 판단되나 계정명, 분류기준 등이 달라 현재 재무제표와 과거 재무제표의 직접적으로 비교는 어려운 상황입니다. 뿐만 아니라 기대손실모형 적용에 따른 충당부채가 증가하거나, 금융자산 및 금융부채의 계정 변경 등은 당사의 손익 변동을 초래할 수 있으므로 투자자께서는 이 점 유의하시어 투자에 임하시기 바랍니다. 사. 파생결합증권 발행잔액 증가에 따른 위험 2022년 1분기 기준 당사의 파생결합증권 발행잔액은 상대적으로 운영위험이 높은 원금비보장형(ELS, DLS) 상품잔액이 약 3.2조원, 원금보장형(ELB+DLB) 상품잔액이 약 4.5조원으로 총 약 7.7조원입니다. 이는 당사의 2022년 1분기 기준 자기자본(별도기준 6조 6,082억원) 대비 파생상품발행 비율은 122.62%로, 전년말 대비 5.42%p. 상승하였으며, 자기자본 대비 높은 수준을 보이고 있습니다. 자기자본 대비 높은 잔액규모를 보유함에 따라 기초자산가격 및 금리의 급격한 변동 시 헤지운용에서의 손익변동성이 확대될 가능성이 있음을 투자자께서는 유의하시기 바랍니다. 아. 우발채무와 관련된 위험 당사는 증권신고서 제출일 전일 연결기준 1조 4,678억원의 채무보증이 존재합니다. 또한 당사의 2022년 3월말 연결기준 채무증권 중 장부가액 9조 6,880억원은 대고객 환매조건부채권매도와 관련하여 담보로 제공되어 있습니다. 예상치 못한 경제상황 및 시장상황 하에서는 우발채무가 현실화되어 당사에 부정적 영향을 미칠 수도 있으니, 투자자께서는 당사의 우발채무내역을 참고하여 투자하여 주시기 바랍니다. 자. 소송과 관련된 위험 당사는 기업고객에서부터 개인고객까지 다양한 고객층을 보유하고 있어 타 산업에 비해 소송에 연루될 가능성이 높습니다. 증권신고서 제출일 전일 기준 당사가 피고로서 계류 중인 중요한 소송사건은 손해배상청구 등 총 56건으로 소송가액은 4,478억원입니다. 소송가액은 당사 자기자본의 미미한 수준을 차지하고 있어 소송 결과가 당사의 재무상태에 중대한 영향을 미치지는 않을 것으로 판단됩니다. 그러나 소송 결과에 따른 자원의 유출금액 및 손익 반영 시기는 볼확실하며 소송 결과에 따른 당사의 브랜드 이미지 하락 또는 영업 제재조치 등이 발생할 수 있므로 투자자께서는 이 점에 유의하시기 바랍니다. 차. 펀드판매에 따른 평판 저하 위험 2019년 발생한 파생결합펀드(DLF) 대규모 손실 사태와 라임자산운용의 유동성 부족으로 인한 펀드 환매 중단 사태 그리고 2020년 옵티머스자산운용의 환매 중단 사태가 연달아 발생하며 금융업은 금융당국의 규제 강화, 펀드 규모 축소 등의 위험에 노출되어 있습니다. 2020년 6월경 5,000억원 규모의 펀드 환매를 연기한 옵티머스자산운용에 대하여, 금감원에서는2020년 7월 23일 중간 검사결과를 발표하였습니다. 당사는 동 펀드의 최대 판매 증권사로 2020년 7월 6일부터 금감원의 현장검사를 수검하였으며, 금감원은 당사에 대하여 옵티머스펀드의 상품심사 절차 및 불완전판매 등을 검사하였습니다. 2021년 3월 25일, 금융감독원 제재심의위원회에서는 옵티머스자산운용 펀드를 주로 판매한 동사에 대표이사 중징계, 업무일부정지, 과태료 처분을 결정하였습니다. 당사는 2021년 5월 25일 이사회를 통하여 금감원 분쟁조정위원회의 권고를 수용하기로 결정하고, 동펀드 고객(개인투자자 및 전문투자자)들에게 투자원금을 지급하기로 하였습니다. 이와 같은 결정은 고객 보호와 주주가치 제고를 위한 결정이었으며, 금감원 분쟁조정위원회의 '착오에 의한 계약 취소'가 아닌 고객에게 원금을 반환하면서 고객으로부터 수익증권과 제반 권리를 양수해 수익증권 소유자의 지위를 확보하는 사적 합의 형태의 개별계약 체결을 통한 투자원금 지급을 결정하였습니다. 증권신고서 제출일 기준 동사는 일반투자자 대상 판매액 전액 반환 및 수익증권과 제반권리를 양수하였으며 나머지 전문투자자들의 투자금은 법원의 판단에 따라 개별적으로 지급할 예정입니다. 또한, 옵티머스 판매분 관련 충당금을 2020년 3분기부터 충당부채를 설정하고 있으며, 2022년 3월말 기준 충당부채의 총 적립액은 약 818억원입니다. 한편, 증권신고서 제출일 기준 현재 옵티머스자산운용 펀드와 관련한 추가 소송의 진행사항과 법적인 판단 및 소송 결과에 따른 합리적인 결과를 예측하기 어렵고, 추후 최종소송결과에 따라 당사의 일부 수익성 저하 및 평판에 부정적인 영향을 미칠 수 있으므로 이점 투자자들께서는 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 환금성 제약 가능성 위험 본 사채의 상장신청예정일은 2022년 07월 21일이며, 상장예정일은 2022년 07월 26일입니다. 본 사채는 한국거래소의 채무증권의 신규상장심사요건을 충족하고 있는 바, 한국거래소의 상장심사를 무난하게 통과할 것으로 판단하고 있으며, 환금성 위험은 낮은 것으로 판단합니다. 그러나 급격한 채권시장의 변동에 의해 영향을 받을 가능성이 있으며, 상장 이후 채권에 대한 매도량과 매수량 사이에 불균형이 발생할 경우 환금성에 제약이 있을 수 있으므로 투자자들께서는 이점을 유의하시기 바랍니다. 나. 무보증사채 관련 위험 본 사채는 예금자보호법의 적용대상이 아니며, 금융기관 등이 보증한 것이 아니므로 원리금 상환 책임은 당사에게 있으며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 투자자께서는 이 점을 주의하시기 바랍니다. 다. 공모일정 변경 관련 위험 본 증권신고서 상의 공모일정은 확정된 것이 아니며, 금융감독원 공시심사과정에서 정정사유 발생 시 변경될 수 있습니다. 또한, 증권신고서 제출 이후 금융감독원 공시 심사과정에서 정정사유 발생 등으로 증권신고서의 내용이 수정될 수 있습니다. 이에 따라 투자자께서는 최종 증권신고서 및 투자설명서의 내용을 참고하시어 투자를 결정하시기 바랍니다. 라. 증권신고서 효력 발행의 의미 본 증권신고서는「자본시장과 금융투자업에 관한 법률」제120조제1항 규정에 의해 효력이 발생하며, 제120조제2항에 규정된 바와 같이 이 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 마. 본 사채의 신용등급 한국신용평가(주) , 한국기업평가(주) 및 NICE신용평가(주)는 AA+(S)로 본 사채의 신용등급을 평가하였습니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 67-1 |

(단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

195,000,000,000 | 모집(매출)총액 | 195,000,000,000 |

| 발행가액 | 195,000,000,000 | 이자율 | 4.274% |

| 발행수익률 | 4.274% |

상환기일 | 2025년 07월 25일 |

| 원리금 지급대행기관 |

NH농협은행 주식회사 NH금융PLUS파크원센터 | (사채)관리회사 | - |

| 신용등급 (신용평가기관) |

AA+ / AA+ / AA+ (한국신용평가(주) / NICE신용평가(주)/한국기업평가(주)) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 미래에셋증권 | - | 3,000,000 | 30,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | 삼성증권 | - | 5,000,000 | 50,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 대표 | SK증권 | - | 7,500,000 | 75,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 인수 | 현대차증권 | - | 4,000,000 | 40,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 07월 26일 | 2022년 07월 26일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 195,000,000,000 |

| 발행제비용 | 608,820,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2022년 06월 30일 미래에셋증권㈜, 삼성증권㈜ 및 SK증권과 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2022년 07월 21일이며, 상장예정일은 2022년 07월 26일임. |

||

| 회차 : | 67-2 |

(단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

80,000,000,000 | 모집(매출)총액 | 80,000,000,000 |

| 발행가액 | 80,000,000,000 | 이자율 | 4.280% |

| 발행수익률 | 4.280% |

상환기일 | 2027년 07월 26일 |

| 원리금 지급대행기관 |

NH농협은행 주식회사 NH금융PLUS파크원센터 | (사채)관리회사 | - |

| 신용등급 (신용평가기관) |

AA+ / AA+ / AA+ (한국신용평가(주) / NICE신용평가(주)/한국기업평가(주)) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 미래에셋증권 | - | 3,000,000 | 30,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 인수 | 하나증권 | - | 5,000,000 | 50,000,000,000 | 인수금액의 0.20% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 07월 26일 | 2022년 07월 26일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 80,000,000,000 |

| 발행제비용 | 297,909,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2022년 06월 30일 미래에셋증권㈜, 삼성증권㈜ 및 SK증권㈜과 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2022년 07월 21일이며, 상장예정일은 2022년 07월 26일임. |

||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회 차 : | 67-1] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전 자 등 록 총 액 | 195,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | 4.274 |

|

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100% | |

| 모집 또는 매출총액 | 195,000,000,000 |

|

| 각 사채의 금액 | 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 연리이자율(%) | 4.274 |

|

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전까지 계산하여 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할하여 후지급한다. 이자지급기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하되, 이자지급기일부터 그 다음 영업일까지의 이자 및 연체이자는 계산하지 아니한다. 다만 마지막 이자지급의 계산은 발행가액에 상기 사채의 이율을 곱한 액수에 직전 이자지급기일부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째 자리 이하의 금액은 절사한다. |

| 이자지급 기한 | 2022년 10월 26일, 2023년 01월 26일, 2023년 04월 26일, 2023년 07월 26일, 2023년 10월 26일, 2024년 01월 26일, 2024년 04월 26일, 2024년 07월 26일, 2024년 10월 26일, 2025년 01월 26일, 2025년 04월 26일, 2025년 07월 25일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2022년 07월 12일 / 2022년 07월 12일 / 2022년 07월 12일 |

|

| 평가결과등급 | AA+ / AA+ / AA+ | |

| 주관회사의 분석 |

주관회사명 | 미래에셋증권(주), 삼성증권(주), SK증권(주) |

| 분석일자 | 2022년 07월 14일 |

|

| 상환방법 및 기한 |

상환방법 | "본 사채"의 원금은 2025년 07월 25일에 일시 상환한다. 다만, 원금상환기일이 영업일이 아닌 경우 그 다음 영업일에 상환하고, 원금상환기일부터 그 다음 영업일까지의 이자는 계산하지 아니한다. |

| 상환기한 | 2025년 07월 25일 | |

| 납입기일 | 2022년 07월 26일 | |

| 등록기관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | NH농협은행 주식회사 NH금융PLUS파크원센터 |

| 회사고유번호 | 00908757 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2022년 06월 30일 미래에셋증권㈜, 삼성증권㈜ 및 SK증권㈜과 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2022년 07월 21일이며, 상장예정일은 2022년 07월 26일임. |

|

| [회 차 : | 67-2] | (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전 자 등 록 총 액 | 80,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | 4.280 |

|

| 모집 또는 매출가액 | 각 사채 전자등록금액의 100% | |

| 모집 또는 매출총액 | 80,000,000,000 | |

| 각 사채의 금액 | 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 연리이자율(%) | 4.280 |

|

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 "본 사채" 발행일로부터 원금상환기일 전까지 계산하여 매 3개월마다 "본 사채"의 이율을 적용한 연간 이자의 1/4씩 분할하여 후지급한다. 이자지급기일이 영업일이 아닌 경우에는 그 다음 영업일에 이자를 지급하되, 이자지급기일부터 그 다음 영업일까지의 이자 및 연체이자는 계산하지 아니한다. |

| 이자지급 기한 | 2022년 10월 26일, 2023년 01월 26일, 2023년 04월 26일, 2023년 07월 26일, 2023년 10월 26일, 2024년 01월 26일, 2024년 04월 26일, 2024년 07월 26일, 2024년 10월 26일, 2025년 01월 26일, 2025년 04월 26일, 2025년 07월 26일, 2025년 10월 26일, 2026년 01월 26일, 2026년 04월 26일, 2026년 07월 26일, 2026년 10월 26일, 2027년 01월 26일, 2027년 04월 26일, 2027년 07월 26일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / 한국기업평가(주) / NICE신용평가(주) |

| 평가일자 | 2022년 07월 12일 / 2022년 07월 12일 / 2022년 07월 12일 |

|

| 평가결과등급 | AA+ / AA+ / AA+ | |

| 주관회사의 분석 |

주관회사명 | 미래에셋증권(주), 삼성증권(주), SK증권(주) |

| 분석일자 | 2022년 07월 14일 |

|

| 상환방법 및 기한 |

상환방법 | "본 사채"의 원금은 2027년 07월 26일에 일시 상환한다. 단, 상환기일이 은행 휴업일(영업일이 아닌 날을 말한다. 이하 같다)에 해당할 경우 그 다음 영업일에 원금을 지급하되, 상환기일 이후의 이자는 계산하지 아니한다. |

| 상환기한 | 2027년 07월 26일 | |

| 납입기일 | 2022년 07월 26일 | |

| 등록기관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | NH농협은행 주식회사 NH금융PLUS파크원센터 |

| 회사고유번호 | 00908757 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2022년 06월 30일 미래에셋증권㈜, 삼성증권㈜ 및 SK증권㈜와 대표주관계약을 체결함. ▶ 본 사채는 「주식·사채 등의 전자등록에 관한 법률」에 의거 전자등록되므로, 등록 말소 시 사채권 발행을 청구할 수 없음 ▶ 본 사채의 상장신청예정일은 2022년 06월 21일이며, 상장예정일은 2022년 07월 26일임. |

|

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구 분 | 주요내용 |

|---|---|

| 공모가격 최종결정 | 발행회사와 공동대표주관회사가 협의하여 최종 공모가격을 결정할 예정입니다. - 발행회사: 자금부 부장 등 - 공동대표주관회사: 담당 임원, 부장 및 팀장 등 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

나. 공동대표주관회사의 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

|---|---|

| 공모희망금리 산정방식 | 공동대표주관회사인 미래에셋증권(주), SK증권(주) 및 삼성증권(주)는 NH투자증권(주)의 제67-1회 및 제67-2회 무보증사채의 발행에 있어 민간채권평가사의 평가금리, 최근 동일 신용등급 회사채의 스프레드 동향, 동종 업계의 최근 회사채 발행금리 및 채권시장 동향 등을 고려하여 공모희망금리를 아래와 같이 결정하였습니다. - 제67-1회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권(주) 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 - 제67-2회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권(주) 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율 공모희망금리 산정에 대한 구체적인 근거는 아래 다. (2)공모희망금리 산정 근거 참고하여주시기 바랍니다. |

| 수요예측 참가신청 관련사항 | 수요예측은 「무보증사채 수요예측 모범규준」에 따라 진행하며, 한국금융투자협회의 K-Bond프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 E-MAIL/ FAX 등 수요예측 참여 방법을 결정합니다. 수요예측 신청시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. ① 최저 신청수량: 각 회차별 50억원 ② 최고 신청수량: 각 회차별 본 사채 발행예정금액 ③ 수량단위: 50억원 ④ 가격단위: 0.01%p. |

| 배정대상 및 기준 |

「무보증사채 수요예측 모범규준」 제5조(배정에 관한 사항) 및 공동대표주관회사의 내부지침에 따라 공동대표주관회사가 결정합니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 「무보증사채 수요예측 모범규준」 및 「대표주관회사 내부지침」과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"는 금융투자협회「무보증사채 수요예측 모범규준」제3조 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율은 수요예측 결과에 따른 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

「무보증사채 수요예측 모범규준」에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

다. 공모희망금리 산정

(1) 공모희망금리 산정 결정

당사와 공동대표주관회사 미래에셋증권(주), 삼성증권(주) 및 SK증권(주)는 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토 및 고려하여 본 사채의 공모희망금리를 결정하였습니다.

- 제67-1회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권(주) 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율

- 제67-2회 무보증사채: 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권(주) 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율

(2) 공모희망금리 산정 근거

① 민간채권평가회사 4사(한국자산평가, KIS채권평가, 나이스피앤아이(구.나이스채권평가), 에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 최종으로 제공하는 'NH투자증권(주) 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)'(이하 "개별민평금리" 라고 한다)

| (기준일: 2022년 07월 13일) |

| (단위: %) |

| 구분 | KIS채권평가 | 한국자산평가 | 나이스채권평가 | FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| NH투자증권 3년 개별민평 | 4.121 | 4.114 | 4.113 | 4.120 | 4.117 |

| NH투자증권 5년 개별민평 | 4.145 | 4.182 | 4.208 | 4.159 | 4.173 |

| 출처: 본드웹 |

② 민간채권평가회사 4사(한국자산평가, 키스채권평가, 나이스피앤아이, 에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 제공하는 "AA+등급" 회사채 수익률의 산술평균(이하 "등급민평금리"라고 한다.)

| (기준일: 2022년 07월 13일) |

| (단위: %) |

| 구분 | KIS채권평가 | 한국자산평가 | 나이스채권평가 | FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| AA+등급 회사채 3년 등급민평 | 4.006 | 4.004 | 4.043 | 4.010 | 4.016 |

| AA+등급 회사채 5년 등급민평 | 4.030 | 4.032 | 4.098 | 4.039 | 4.050 |

| 출처: 본드웹 |

③ '민간채권평가회사 4사(한국자산평가, KIS채권평가, 나이스피앤아이(구.나이스채권평가), 에프앤자산평가)에서 최초 증권신고서 제출 1영업일 전에 제공하는 국고채 수익률의 산술평균(이하 "국고민평금리"라고 한다.)과 ①, ②의 산술평균 금리간의 스프레드

| (기준일: 2022년 07월 13일) |

| (단위: %) |

| 구분 | 국고민평금리 | "개별민평금리"(①) - "국고민평금리" 스프레드 |

"등급민평금리"(②) - "국고민평금리" 스프레드 |

|---|---|---|---|

| 3년 | 3.211 | 0.906 | 0.804 |

| 5년 | 3.278 | 0.895 | 0.771 |

| 출처: 본드웹 |

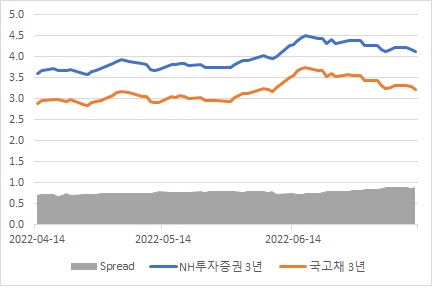

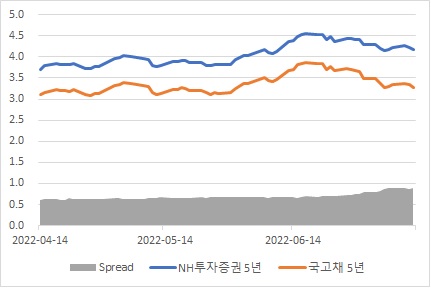

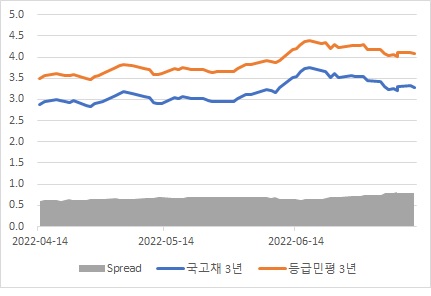

④ 최근 3개월간(2022.04.14 ~2022.07.13) "개별민평금리" 및 "국고민평금리" 대비 스프레드 추이

| (단위: %) |

| 일자 | (A) 국고채권 수익률 | (B) NH투자증권(주) 개별민평 |

(B-A) 국고대비 스프레드 |

|||

|---|---|---|---|---|---|---|

| 3년 | 5년 | 3년 | 5년 | 3년 | 5년 | |

| 2022-07-13 | 3.211 | 3.278 | 4.117 | 4.173 | 0.906 | 0.895 |

| 2022-07-12 | 3.291 | 3.345 | 4.174 | 4.222 | 0.883 | 0.877 |

| 2022-07-11 | 3.324 | 3.376 | 4.213 | 4.263 | 0.889 | 0.887 |

| 2022-07-08 | 3.315 | 3.345 | 4.206 | 4.226 | 0.891 | 0.881 |

| 2022-07-07 | 3.262 | 3.297 | 4.159 | 4.176 | 0.897 | 0.879 |

| 2022-07-06 | 3.239 | 3.283 | 4.133 | 4.153 | 0.894 | 0.870 |

| 2022-07-05 | 3.301 | 3.367 | 4.175 | 4.194 | 0.874 | 0.827 |

| 2022-07-04 | 3.430 | 3.497 | 4.274 | 4.285 | 0.844 | 0.788 |

| 2022-07-01 | 3.439 | 3.495 | 4.277 | 4.283 | 0.838 | 0.788 |

| 2022-06-30 | 3.550 | 3.653 | 4.382 | 4.400 | 0.832 | 0.747 |

| 2022-06-29 | 3.552 | 3.685 | 4.381 | 4.422 | 0.829 | 0.737 |

| 2022-06-28 | 3.552 | 3.700 | 4.381 | 4.430 | 0.829 | 0.730 |

| 2022-06-27 | 3.568 | 3.726 | 4.378 | 4.440 | 0.810 | 0.714 |

| 2022-06-24 | 3.523 | 3.666 | 4.319 | 4.372 | 0.796 | 0.706 |

| 2022-06-23 | 3.608 | 3.769 | 4.402 | 4.475 | 0.794 | 0.706 |

| 2022-06-22 | 3.522 | 3.707 | 4.310 | 4.402 | 0.788 | 0.695 |

| 2022-06-21 | 3.663 | 3.834 | 4.429 | 4.526 | 0.766 | 0.692 |

| 2022-06-20 | 3.675 | 3.834 | 4.428 | 4.522 | 0.753 | 0.688 |

| 2022-06-17 | 3.745 | 3.855 | 4.497 | 4.556 | 0.752 | 0.701 |

| 2022-06-16 | 3.728 | 3.837 | 4.468 | 4.524 | 0.740 | 0.687 |

| 2022-06-15 | 3.666 | 3.822 | 4.394 | 4.480 | 0.728 | 0.658 |

| 2022-06-14 | 3.548 | 3.703 | 4.294 | 4.376 | 0.746 | 0.673 |

| 2022-06-13 | 3.514 | 3.679 | 4.264 | 4.358 | 0.750 | 0.679 |

| 2022-06-10 | 3.275 | 3.452 | 4.009 | 4.132 | 0.734 | 0.680 |

| 2022-06-09 | 3.171 | 3.414 | 3.961 | 4.089 | 0.790 | 0.675 |

| 2022-06-08 | 3.209 | 3.447 | 3.987 | 4.108 | 0.778 | 0.661 |

| 2022-06-07 | 3.232 | 3.502 | 4.022 | 4.176 | 0.790 | 0.674 |

| 2022-06-03 | 3.121 | 3.365 | 3.911 | 4.037 | 0.790 | 0.672 |

| 2022-06-02 | 3.125 | 3.366 | 3.911 | 4.039 | 0.786 | 0.673 |

| 2022-05-31 | 3.027 | 3.256 | 3.823 | 3.928 | 0.796 | 0.672 |

| 2022-05-30 | 2.942 | 3.144 | 3.744 | 3.826 | 0.802 | 0.682 |

| 2022-05-27 | 2.947 | 3.135 | 3.741 | 3.816 | 0.794 | 0.681 |

| 2022-05-26 | 2.955 | 3.149 | 3.745 | 3.818 | 0.790 | 0.669 |

| 2022-05-25 | 2.946 | 3.116 | 3.734 | 3.793 | 0.788 | 0.677 |

| 2022-05-24 | 2.967 | 3.152 | 3.745 | 3.805 | 0.778 | 0.653 |

| 2022-05-23 | 3.018 | 3.205 | 3.809 | 3.871 | 0.791 | 0.666 |

| 2022-05-20 | 3.011 | 3.203 | 3.792 | 3.861 | 0.781 | 0.658 |

| 2022-05-19 | 3.046 | 3.251 | 3.832 | 3.914 | 0.786 | 0.663 |

| 2022-05-18 | 3.069 | 3.269 | 3.835 | 3.920 | 0.766 | 0.651 |

| 2022-05-17 | 3.031 | 3.230 | 3.810 | 3.891 | 0.779 | 0.661 |

| 2022-05-16 | 3.046 | 3.225 | 3.813 | 3.884 | 0.767 | 0.659 |

| 2022-05-13 | 2.911 | 3.122 | 3.701 | 3.796 | 0.790 | 0.674 |

| 2022-05-12 | 2.900 | 3.098 | 3.681 | 3.760 | 0.781 | 0.662 |

| 2022-05-11 | 2.928 | 3.160 | 3.685 | 3.804 | 0.757 | 0.644 |

| 2022-05-10 | 3.046 | 3.297 | 3.809 | 3.947 | 0.763 | 0.650 |

| 2022-05-09 | 3.062 | 3.319 | 3.825 | 3.960 | 0.763 | 0.641 |

| 2022-05-06 | 3.146 | 3.369 | 3.892 | 4.000 | 0.746 | 0.631 |

| 2022-05-04 | 3.178 | 3.393 | 3.921 | 4.022 | 0.743 | 0.629 |

| 2022-05-03 | 3.139 | 3.353 | 3.888 | 3.995 | 0.749 | 0.642 |

| 2022-05-02 | 3.086 | 3.311 | 3.847 | 3.965 | 0.761 | 0.654 |

| 2022-04-29 | 2.958 | 3.172 | 3.707 | 3.812 | 0.749 | 0.640 |

| 2022-04-28 | 2.925 | 3.135 | 3.664 | 3.765 | 0.739 | 0.630 |

| 2022-04-27 | 2.899 | 3.122 | 3.637 | 3.760 | 0.738 | 0.638 |

| 2022-04-26 | 2.830 | 3.085 | 3.563 | 3.712 | 0.733 | 0.627 |

| 2022-04-25 | 2.857 | 3.097 | 3.588 | 3.719 | 0.731 | 0.622 |

| 2022-04-22 | 2.971 | 3.219 | 3.683 | 3.838 | 0.712 | 0.619 |

| 2022-04-21 | 2.927 | 3.177 | 3.668 | 3.820 | 0.741 | 0.643 |

| 2022-04-20 | 2.957 | 3.203 | 3.669 | 3.809 | 0.712 | 0.606 |

| 2022-04-19 | 2.981 | 3.212 | 3.670 | 3.810 | 0.689 | 0.598 |

| 2022-04-18 | 2.990 | 3.227 | 3.712 | 3.849 | 0.722 | 0.622 |

| 2022-04-15 | 2.944 | 3.166 | 3.664 | 3.800 | 0.720 | 0.634 |

| 2022-04-14 | 2.888 | 3.107 | 3.591 | 3.704 | 0.703 | 0.597 |

| 출처 : 본드웹 |

| [NH투자증권 개별민평금리3년-국고민평금리 3년 추이] |

| (단위: %) |

|

|

nh 3년물 및 국고채 3년물 |

| 출처 : 본드웹 |

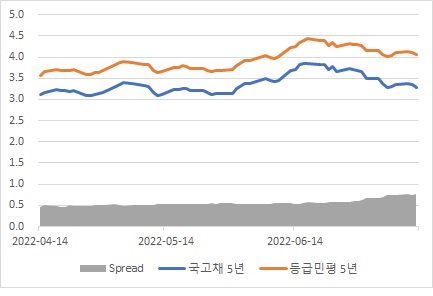

| [NH투자증권 개별민평금리 5년-국고민평금리 5년 추이] |

| (단위: %) |

|

|

nh 5년물 및 국고채 5년물 |

| 출처 : 본드웹 |

⑤ 최근 3개월간(2022.04.14 ~2022.07.13) "등급민평금리"의 "국고민평금리" 대비 스프레드 추이

| (단위: %) |

| 일자 | (A) 국고채권 수익률 | (B) AA+ 등급 등급민평 |

(B-A) 국고대비 스프레드 |

|||

|---|---|---|---|---|---|---|

| 3년 | 5년 | 3년 | 5년 | 3년 | 5년 | |

| 2022-07-13 | 3.211 | 3.278 | 4.015 | 4.049 | 0.804 | 0.771 |

| 2022-07-12 | 3.291 | 3.345 | 4.073 | 4.096 | 0.782 | 0.751 |

| 2022-07-11 | 3.324 | 3.376 | 4.114 | 4.137 | 0.790 | 0.761 |

| 2022-07-08 | 3.315 | 3.345 | 4.107 | 4.097 | 0.792 | 0.752 |

| 2022-07-07 | 3.262 | 3.297 | 4.065 | 4.048 | 0.803 | 0.751 |

| 2022-07-06 | 3.239 | 3.283 | 4.039 | 4.024 | 0.800 | 0.741 |

| 2022-07-05 | 3.301 | 3.367 | 4.082 | 4.066 | 0.781 | 0.699 |

| 2022-07-04 | 3.430 | 3.497 | 4.180 | 4.161 | 0.750 | 0.664 |

| 2022-07-01 | 3.439 | 3.495 | 4.183 | 4.159 | 0.744 | 0.664 |

| 2022-06-30 | 3.550 | 3.653 | 4.286 | 4.277 | 0.736 | 0.624 |

| 2022-06-29 | 3.552 | 3.685 | 4.284 | 4.298 | 0.732 | 0.613 |

| 2022-06-28 | 3.552 | 3.700 | 4.284 | 4.305 | 0.732 | 0.605 |

| 2022-06-27 | 3.568 | 3.726 | 4.280 | 4.315 | 0.712 | 0.589 |

| 2022-06-24 | 3.523 | 3.666 | 4.221 | 4.247 | 0.698 | 0.581 |

| 2022-06-23 | 3.608 | 3.769 | 4.305 | 4.350 | 0.697 | 0.581 |

| 2022-06-22 | 3.522 | 3.707 | 4.213 | 4.277 | 0.691 | 0.570 |

| 2022-06-21 | 3.663 | 3.834 | 4.332 | 4.401 | 0.669 | 0.567 |

| 2022-06-20 | 3.675 | 3.834 | 4.330 | 4.397 | 0.655 | 0.563 |

| 2022-06-17 | 3.745 | 3.855 | 4.400 | 4.431 | 0.655 | 0.576 |

| 2022-06-16 | 3.728 | 3.837 | 4.373 | 4.396 | 0.645 | 0.559 |

| 2022-06-15 | 3.666 | 3.822 | 4.299 | 4.350 | 0.633 | 0.528 |

| 2022-06-14 | 3.548 | 3.703 | 4.199 | 4.246 | 0.651 | 0.543 |

| 2022-06-13 | 3.514 | 3.679 | 4.169 | 4.228 | 0.655 | 0.549 |

| 2022-06-10 | 3.275 | 3.452 | 3.916 | 4.002 | 0.641 | 0.550 |

| 2022-06-09 | 3.171 | 3.414 | 3.867 | 3.959 | 0.696 | 0.545 |

| 2022-06-08 | 3.209 | 3.447 | 3.893 | 3.978 | 0.684 | 0.531 |

| 2022-06-07 | 3.232 | 3.502 | 3.929 | 4.046 | 0.697 | 0.544 |

| 2022-06-03 | 3.121 | 3.365 | 3.819 | 3.907 | 0.698 | 0.542 |

| 2022-06-02 | 3.125 | 3.366 | 3.819 | 3.909 | 0.694 | 0.543 |

| 2022-05-31 | 3.027 | 3.256 | 3.730 | 3.798 | 0.703 | 0.542 |

| 2022-05-30 | 2.942 | 3.144 | 3.651 | 3.696 | 0.709 | 0.552 |

| 2022-05-27 | 2.947 | 3.135 | 3.649 | 3.686 | 0.702 | 0.551 |

| 2022-05-26 | 2.955 | 3.149 | 3.652 | 3.688 | 0.697 | 0.539 |

| 2022-05-25 | 2.946 | 3.116 | 3.642 | 3.663 | 0.696 | 0.547 |

| 2022-05-24 | 2.967 | 3.152 | 3.653 | 3.675 | 0.686 | 0.523 |

| 2022-05-23 | 3.018 | 3.205 | 3.716 | 3.741 | 0.698 | 0.536 |

| 2022-05-20 | 3.011 | 3.203 | 3.700 | 3.731 | 0.689 | 0.528 |

| 2022-05-19 | 3.046 | 3.251 | 3.739 | 3.784 | 0.693 | 0.533 |

| 2022-05-18 | 3.069 | 3.269 | 3.743 | 3.790 | 0.674 | 0.521 |

| 2022-05-17 | 3.031 | 3.230 | 3.716 | 3.758 | 0.685 | 0.528 |

| 2022-05-16 | 3.046 | 3.225 | 3.720 | 3.751 | 0.674 | 0.526 |

| 2022-05-13 | 2.911 | 3.122 | 3.607 | 3.663 | 0.696 | 0.541 |

| 2022-05-12 | 2.900 | 3.098 | 3.587 | 3.628 | 0.687 | 0.530 |

| 2022-05-11 | 2.928 | 3.160 | 3.591 | 3.672 | 0.663 | 0.512 |

| 2022-05-10 | 3.046 | 3.297 | 3.716 | 3.814 | 0.670 | 0.517 |

| 2022-05-09 | 3.062 | 3.319 | 3.732 | 3.827 | 0.670 | 0.508 |

| 2022-05-06 | 3.146 | 3.369 | 3.800 | 3.867 | 0.654 | 0.498 |

| 2022-05-04 | 3.178 | 3.393 | 3.828 | 3.890 | 0.650 | 0.497 |

| 2022-05-03 | 3.139 | 3.353 | 3.795 | 3.862 | 0.656 | 0.509 |

| 2022-05-02 | 3.086 | 3.311 | 3.754 | 3.833 | 0.668 | 0.522 |

| 2022-04-29 | 2.958 | 3.172 | 3.615 | 3.680 | 0.657 | 0.508 |

| 2022-04-28 | 2.925 | 3.135 | 3.572 | 3.633 | 0.647 | 0.498 |

| 2022-04-27 | 2.899 | 3.122 | 3.544 | 3.626 | 0.645 | 0.504 |

| 2022-04-26 | 2.830 | 3.085 | 3.470 | 3.579 | 0.640 | 0.494 |

| 2022-04-25 | 2.857 | 3.097 | 3.495 | 3.585 | 0.638 | 0.488 |

| 2022-04-22 | 2.971 | 3.219 | 3.590 | 3.705 | 0.619 | 0.486 |

| 2022-04-21 | 2.927 | 3.177 | 3.575 | 3.686 | 0.648 | 0.509 |

| 2022-04-20 | 2.957 | 3.203 | 3.576 | 3.675 | 0.619 | 0.472 |

| 2022-04-19 | 2.981 | 3.212 | 3.578 | 3.676 | 0.597 | 0.464 |

| 2022-04-18 | 2.990 | 3.227 | 3.619 | 3.716 | 0.629 | 0.489 |

| 2022-04-15 | 2.944 | 3.166 | 3.572 | 3.669 | 0.628 | 0.503 |

| 2022-04-14 | 2.888 | 3.107 | 3.498 | 3.573 | 0.610 | 0.466 |

| 출처 : 본드웹 |

| [등급민평금리 3년-국고민평금리 3년 추이] |

| (단위: %) |

|

|

국고채 3년물 및 등급민평 3년물 |

| 출처 : 본드웹 |

| [등급민평금리 5년-국고민평금리 5년 추이] |

| (단위: %) |

|

|

국고채 5년 및 등급민평 5년 |

| 출처 : 본드웹 |

⑥ 최근 6개월간(2022.01.14 ~2022.07.13) 동일 등급(AA+), 동일 만기(3년, 5년) 무보증 일반 공모 회사채 발행사례 및 수요예측 참여 현황

당사의 신용등급인 AA+등급의 3년 및 5년 만기 채권의 등급민평 금리 및 국고채 대비 스프레드 또한 국고채 상승으로 AA+등급민평금리 상승 및 국고채 상승폭 확대에 따른 스프레드 축소 등 당사 개별민평 금리와 유사한 모습을 보이고 있습니다.

[AA+ 등급 무보증 공모회사채 발행내역]

| 발행사 | 발행일 | 만기(년) | 발행금액(억원) | 금리밴드 | 발행스프레드 | 발행금리 |

|---|---|---|---|---|---|---|

| JB금융지주 | 2022-07-13 | 3 | 400 | 개별민평-30bp ~ +30bp | 6bp | 4.219 |

| 포스코 | 2022-07-07 | 3 | 6,500 | 등급민평-30bp ~ +20bp | PAR | 4.039 |

| 5 | 1,500 | 등급민평-30bp ~ +20bp | PAR | 4.024 | ||

| SK | 2022-06-09 | 3 | 1,600 | 개별민평-30bp ~ +30bp | -1bp | 3.971 |

| 5 | 1,600 | 개별민평-30bp ~ +30bp | 7bp | 4.135 | ||

| 현대백화점 | 2022-05-27 | 3 | 2,800 | 개별민평-20bp ~ +20bp | 5bp | 3.592 |

| NH투자증권 | 2022-04-08 | 3 | 3,300 | 개별민평-10bp ~ +30bp | 11bp | 3.633 |

| 5 | 700 | 개별민평-10bp ~ +30bp | 15bp | 3.696 | ||

| 삼성물산 | 2022-04-05 | 3 | 3,000 | 개별민평 -20bp ~ +20bp | 10bp | 3.457 |

| 5 | 2,000 | 개별민평 -30bp ~ +30bp | 29bp | 3.671 | ||

| 롯데케미칼 | 2022-02-28 | 3 | 3,100 | 개별민평-30bp ~ +30bp | 25bp | 3.028 |

| 5 | 1,100 | 개별민평-30bp ~ +30bp | 30bp | 3.176 | ||

| SK | 2022-02-22 | 3 | 2,200 | 개별민평-30bp ~ +30bp | 8bp | 3.001 |

| 5 | 1,200 | 개별민평-30bp ~ +30bp | 8bp | 3.101 | ||

| JB금융지주 | 2022-02-18 | 3 | 900 | 개별민평-20bp ~ +10bp | 2bp | 2.965 |

| 삼성증권 | 2022-02-08 | 3 | 2,000 | 개별민평-20bp ~ +20bp | 9bp | 2.939 |

| 5 | 1,000 | 개별민평-20bp ~ +20bp | 14bp | 3.093 |

⑦ 최근 3개월간(2022.04.14 ~2022.07.13) NH투자증권(주) 회사채 유통물 거래현황

최근 3개월간 NH투자증권(주) 회사채의 거래 건수는 총 116건이며 누적 거래량은 총 8,183억원입니다. 또한, 민평수익률 대비 -21.8bp~24.7bp 수준에서 거래가 이루어진 것으로 확인되었습니다.

| (단위: %,bp,백만원) |

| 종목명 | 거래일 | 민평 | 평균 | 평균-민평 | 잔존일 | 만기일 | 거래량 | 거래건수 |

|---|---|---|---|---|---|---|---|---|

| 엔에이치투자66-1 | 2022-07-12 | 4.208 | 4.227 | 1.9 | 02.08.27 | 2025-04-08 | 50,043 | 8 |

| 엔에이치투자66-1 | 2022-07-11 | 4.209 | 4.11 | -9.9 | 02.08.28 | 2025-04-08 | 7,400 | 8 |

| 엔에이치투자66-1 | 2022-07-08 | 4.157 | 4.227 | 7 | 02.09.00 | 2025-04-08 | 20,000 | 2 |

| 엔에이치투자58 | 2022-07-06 | 2.736 | 2.673 | -6.4 | 00.02.09 | 2022-09-15 | 20,000 | 2 |

| 엔에이치투자66-1 | 2022-07-06 | 4.177 | 4.296 | 11.9 | 02.09.02 | 2025-04-08 | 13,000 | 2 |

| 엔에이치투자66-1 | 2022-07-05 | 4.269 | 4.324 | 5.5 | 02.09.03 | 2025-04-08 | 40,000 | 4 |

| 엔에이치투자58 | 2022-07-01 | 2.675 | 2.763 | 8.8 | 00.02.14 | 2022-09-15 | 100,000 | 7 |

| 엔에이치투자59-2 | 2022-07-01 | 3.285 | 3.4 | 11.5 | 00.08.21 | 2023-03-22 | 40,000 | 4 |

| 엔에이치투자59-2 | 2022-06-30 | 3.223 | 3.37 | 14.7 | 00.08.22 | 2023-03-22 | 10,000 | 1 |

| 엔에이치투자64-2 | 2022-06-17 | 4.494 | 4.555 | 6.1 | 03.10.12 | 2026-04-29 | 20,000 | 2 |

| 엔에이치투자64-1 | 2022-06-16 | 4.126 | 4.374 | 24.7 | 01.10.13 | 2024-04-29 | 20,000 | 3 |

| 엔에이치투자64-1 | 2022-06-15 | 4.012 | 4.021 | 0.9 | 01.10.14 | 2024-04-29 | 20,000 | 2 |

| 엔에이치투자66-1 | 2022-06-15 | 4.275 | 4.057 | -21.8 | 02.09.23 | 2025-04-08 | 5,110 | 10 |

| 엔에이치투자62-2 | 2022-06-15 | 4.314 | 4.442 | 12.8 | 03.05.12 | 2025-11-27 | 20,000 | 2 |

| 엔에이치투자66-1 | 2022-06-14 | 4.238 | 4.098 | -14 | 02.09.24 | 2025-04-08 | 5,230 | 9 |

| 엔에이치투자66-1 | 2022-06-13 | 3.982 | 4.174 | 19.2 | 02.09.25 | 2025-04-08 | 22,000 | 3 |

| 엔에이치투자66-1 | 2022-06-09 | 3.96 | 3.99 | 3 | 02.09.29 | 2025-04-08 | 30,000 | 6 |

| 엔에이치투자58 | 2022-06-08 | 2.376 | 2.376 | 0 | 00.03.07 | 2022-09-15 | 30,000 | 3 |

| 엔에이치투자66-1 | 2022-06-07 | 3.886 | 3.996 | 11 | 02.10.01 | 2025-04-08 | 40,000 | 3 |

| 엔에이치투자60-2 | 2022-06-07 | 3.652 | 3.766 | 11.4 | 01.10.05 | 2024-04-12 | 10,000 | 1 |

| 엔에이치투자65-1 | 2022-06-02 | 3.711 | 3.791 | 8 | 02.04.23 | 2024-10-25 | 20,000 | 2 |

| 엔에이치투자59-2 | 2022-06-02 | 2.681 | 2.691 | 1 | 00.09.20 | 2023-03-22 | 20,000 | 2 |

| 엔에이치투자66-1 | 2022-05-24 | 3.788 | 3.779 | -0.9 | 02.10.15 | 2025-04-08 | 20,000 | 2 |

| 엔에이치투자61-1 | 2022-05-20 | 3.159 | 3 | -15.9 | 01.04.07 | 2023-09-27 | 5,500 | 3 |

| 엔에이치투자63(지) | 2022-05-18 | 3.839 | 3.874 | 3.5 | 03.08.26 | 2026-02-13 | 20,000 | 2 |

| 엔에이치투자59-2 | 2022-05-18 | 2.587 | 2.565 | -2.2 | 00.10.04 | 2023-03-22 | 20,000 | 2 |

| 엔에이치투자61-1 | 2022-05-16 | 3.062 | 3.139 | 7.7 | 01.04.11 | 2023-09-27 | 30,000 | 3 |

| 엔에이치투자60-2 | 2022-05-12 | 3.462 | 3.52 | 5.8 | 01.11.00 | 2024-04-12 | 20,000 | 4 |

| 엔에이치투자59-2 | 2022-05-12 | 2.521 | 2.55 | 2.9 | 00.10.10 | 2023-03-22 | 20,000 | 2 |

| 엔에이치투자60-2 | 2022-05-09 | 3.626 | 3.616 | -1 | 01.11.03 | 2024-04-12 | 20,000 | 2 |

| 엔에이치투자64-1 | 2022-05-03 | 3.599 | 3.602 | 0.2 | 01.11.26 | 2024-04-29 | 20,000 | 2 |

| 엔에이치투자62-1 | 2022-04-29 | 3.207 | 3.259 | 5.2 | 01.06.28 | 2023-11-27 | 20,000 | 2 |

| 엔에이치투자59-2 | 2022-04-29 | 2.531 | 2.531 | 0 | 00.10.23 | 2023-03-22 | 10,000 | 1 |

| 엔에이치투자59-2 | 2022-04-18 | 2.602 | 2.697 | 9.5 | 00.11.04 | 2023-03-22 | 30,000 | 3 |

| 엔에이치투자60-2 | 2022-04-14 | 3.521 | 3.521 | 0 | 01.11.28 | 2024-04-12 | 20,000 | 2 |

⑧ 채권시장 동향

2020년 이후 세계 경제는 코로나19 팬데믹의 영향으로 기준 금리 인하 기조가 지속되었습니다. 미국 연방준비제도(Fed)는 2020년 7월 FOMC에서 기준금리를 현행 연 0.00~0.25%로 동결했습니다. 연준은 지난 3월 코로나19 팬데믹(세계적 대유행)에 따른 경기 침체 우려가 확산하자 기준금리를 기존 연 1.00∼1.25%에서 1%포인트 전격 인하하였습니다. 한국은행 또한 코로나19 충격으로 경기 침체가 예상되자 지난 3월 16일 '빅컷'(1.25%→0.75%)과 5월 28일 추가 인하(0.75%→0.5%)를 통해 2개월 만에 0.75%포인트나 금리를 빠르게 내렸습니다.

2021년 5월 발간된 한국은행 경제전망 보고서에 따르면 최근 국내외 여건변화 등을 감안할 때, 경제성장률은 2021년 4.0%, 2022년 3.0% 수준을 나타낼 것으로 전망하고 있습니다. 국내경기는 글로벌 경기회복 등으로 수출과 설비투자의 호조가 이어지는 가운데 민간소비도 개선흐름을 보이면서 회복세가 확대될 것으로 전망하였습니다.

이에 따라, 2021년 8월 금융통화위원회는 백신 접종 확대, 수출 호조 등의 경제 회복 흐름, 인플레 및 금융 불균형 누적에 대한 우려 등을 이유로 15개월 만에 기준금리를 0.75%로 인상하였습니다. 이후에도 추가적인 금리 인상을 언급하며 현 국내 채권시장은 대외 재료보다 한국은행의 금리인상 경로 기대에 변동성이 큰 폭으로 확대되고 있는 상황입니다. 이에 향후 정책 방향성은 추가적인 금리 인상이 확실시 되고 있으나, 델타변이의 급격한 확산이 끝나지 않고, 위드 코로나 시행 변수 등으로 인해 인상시점 등 불확실성이 높은 상황입니다.

이후 2021년 10월 금통위에서 기준금리를 동결 결정하였으나 한국은행은 코로나19의 재확산 영향으로 민간 소비가 다소 둔화되었으나 수출이 호조를 지속하고, 설비투자도 견조한 흐름을 나타내고 있어 2021년 11월 25일 0.25%p 기준금리 인상을 결정하였습니다. 2022년 들어서 미국 중앙은행인 연방준비제도는 인플레이션이 지속될 경우 예정보다 빨리 기준금리 인상에 나설 수 있다는 의향을 내비치며 한국 또한 물가 상승의 속도가 빨라지고, 소비자물가 상승률이 상당 기간 높은 수준을 지속할 것 으로 예상하며 한국은행은 2022년 1월 14일 열린 금융통화위원회에서 기준금리를 1.25%로 추가 인상하였습니다. 2022년 4월 14일과 2022년 5월 26일 한국은행은 추가로 각각 0.25%p 기준금리를 인상하였습니다. 게다가, 이번 7월 금통위는 국제 에너지 가격 급등, 공급말 질 등으로 발생한 인플레이션 압력을 대응하기 위해 일반적인 금리 인상폭인 0.25%p의 2배인 0.5%p 인상에 나섰습니다. 4월과 5월에도 0.25%p씩 연속으로 금리를 올렸는데, 이번 금리인상으로 3회 연속 금리인상이라는 새 기록도 쓰게 됐습니다. 현재 한국의 기준금리는 2.25% 입니다.

한편 미국은 2022년 3월 양적완화 종료와 함께 기준금리를 0.25%p 인상하였고, 2022년 5월 FOMC 정례회의에서 기준금리를 0.5%p 올리는 빅스텝을 단행하였습니다. 21년만의 빅스텝은 급등하고 있는 소비자물가를 잡기위한 조치이며 지속적으로 높은 인플레이션을 보일 경우 최소 두차례 더 같은 수준의 금리인상 가능성을 시사했습니다. 이후 2022년 6월 FOMC 정례회의에서 기준금리를 0.75%p 올리는 자이언트스텝을 단행하여 현재 미국의 기준금리는 1.50%~1.75% 입니다. 28년만의 자이언트스텝은 미국의 5월 CPI가 전년 동기 대비 8.6% 올라 41년만에 최고치를 기록하며 당초 시장의 예상치(8.3%)를 크게 상회하는 등 향후 높은 인플레이션에 가능성에 대한 조치이며, 향후 상황에 따라 또 한 번의 자이언트스텝의 가능성도 언급되었습니다.

우크라이나 사태로 인한 글로벌 원자재 가격 상승, 미국의 추가적인 금리인상 및 이에 따른 한국은행의 조치 등으로 채권 금리의 변동성이 당분간 확대될 수도 있습니다. 향후 주요국들의 경제상황 및 통화정책 방향에 따라 기관투자자의 선별적인 채권 투자가 진행될 것으로 예상되며, 개별회사의 신용도 및 재무안정성을 바탕으로 재무실적이 저조한 회사 또는 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 전망됩니다.

⑨ 결론

NH투자증권(주)의 제67-1회 및 제67-2회 무보증사채 발행을 위한 공모희망금리 결정시 상기한 ①~⑧의 내용을 종합적으로 고려하여 당사와 공동대표주관회사는 공모희망금리를 아래와 같이 결정하였습니다.

| [최종 공모희망금리밴드] |

| 구 분 | 내 용 |

|---|---|

| 제67-1회 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권(주) 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p.를 가산한 이자율 |

| 제67-2회 | 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권(주) 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p.를 가산한 이자율 |

당사와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단 및 수요예측 및청약시 참고사항으로 활용해야 하며, 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리는 「무보증사채 수요예측 모범규준」 및 공동대표주관회사의 수요예측을 위한 내부 지침에 의거하여 공동대표주관회사가 결정하며, 필요시 발행회사와 협의합니다. 수요예측결과를 반영한 정정 신고서는 2022년 07월 20일에 공시할 예정입니다.

라. 수요예측 결과

(1) 수요예측 참여 내역

| [회 차 : 제67-1회] |

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 | 투자매매 | 연기금, 운용사(고유), | 기타 | 거래실적 | 거래실적 | ||

| (집합) | 중개업자 | 은행, 보험 | 유* | 무 | |||

| 건수 | 9 | 7 | 12 | - | - | - | 28 |

| 수량 | 1,100 | 500 | 2,000 | - | - | - | 3,600 |

| 경쟁률 | 0.69:1 | 0.31:1 | 1.25:1 | - | - | - | 2.25:1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임 |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제67-2회] |

| (단위: 건, 억원) |

| 구분 | 국내 기관투자자 | 외국 기관투자자 | 합계 | ||||

|---|---|---|---|---|---|---|---|

| 운용사 | 투자매매 | 연기금, 운용사(고유), | 기타 | 거래실적 | 거래실적 | ||

| (집합) | 중개업자 | 은행, 보험 | 유* | 무 | |||

| 건수 | 3 | 0 | 8 | - | - | - | 11 |

| 수량 | 400 | 0 | 800 | - | - | - | 1,200 |

| 경쟁률 | 1.00:1 | 0.00:1 | 2.00:1 | - | - | - | 3.00:1 |

| 주1) 단순경쟁률은 최초 발행예정금액 대비 산출한 수치임 |

| 주2) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(2) 수요예측 신청가격 분포

| [회 차 : 제67-1회] |

| (단위: 건, 억원) |

| 구분 (bp) |

국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 | 연기금, 운용사(고유), | 기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 중개업자 | 은행, 보험 | |||||||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| 5 | - | - | 1 | 50 | - | - | - | - | - | - | - | - | 1 | 50 | 1.39% | 50 | 1.39% | 포함 |

| 7 | - | - | 1 | 100 | - | - | - | - | - | - | - | - | 1 | 100 | 2.78% | 150 | 4.17% | 포함 |

| 8 | - | - | 2 | 150 | - | - | - | - | - | - | - | - | 2 | 150 | 4.17% | 300 | 8.33% | 포함 |

| 9 | 2 | 200 | - | - | 2 | 200 | - | - | - | - | - | - | 4 | 400 | 11.11% | 700 | 19.44% | 포함 |

| 11 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 2.78% | 800 | 22.22% | 포함 |

| 12 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 2.78% | 900 | 25.00% | 포함 |

| 14 | - | - | - | - | 1 | 200 | - | - | - | - | - | - | 1 | 200 | 5.56% | 1,100 | 30.56% | 포함 |

| 15 | - | - | 1 | 50 | 1 | 100 | - | - | - | - | - | - | 2 | 150 | 4.17% | 1,250 | 34.72% | 포함 |

| 16 | - | - | - | - | 2 | 400 | - | - | - | - | - | - | 2 | 400 | 11.11% | 1,650 | 45.83% | 포함 |

| 17 | - | - | - | - | 1 | 300 | - | - | - | - | - | - | 1 | 300 | 8.33% | 1,950 | 54.17% | 포함 |

| 18 | 3 | 300 | 1 | 50 | 1 | 300 | - | - | - | - | - | - | 5 | 650 | 18.06% | 2,600 | 72.22% | 포함 |

| 19 | 2 | 300 | - | - | 1 | 200 | - | - | - | - | - | - | 3 | 500 | 13.89% | 3,100 | 86.11% | 포함 |

| 20 | 2 | 300 | 1 | 100 | 1 | 100 | - | - | - | - | - | - | 4 | 500 | 13.89% | 3,600 | 100.00% | 포함 |

| 계 | 9 | 1,100 | 7 | 500 | 12 | 2,000 | - | - | - | - | - | - | 28 | 3,600 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

| [회 차 : 제67-2회] |

| (단위: 건, 억원) |

| 구분 (bp) |

국내 기관투자자 | 외국 기관투자자 | 합계 | 누적합계 | 유효수요 | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 운용사 (집합) | 투자매매 | 연기금, 운용사(고유), | 기타 | 거래실적 유* | 거래실적 무 | |||||||||||||

| 중개업자 | 은행, 보험 | |||||||||||||||||

| 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 건수 | 수량 | 비율 | 누적수량 | 누적비율 | ||

| 0 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.33% | 100 | 8.33% | 포함 |

| 5 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.33% | 200 | 16.67% | 포함 |

| 7 | 1 | 200 | - | - | - | - | - | - | - | - | - | - | 1 | 200 | 16.67% | 400 | 33.33% | 포함 |

| 8 | 1 | 100 | - | - | 1 | 100 | - | - | - | - | - | - | 2 | 200 | 16.67% | 600 | 50.00% | 포함 |

| 11 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.33% | 700 | 58.33% | 포함 |

| 12 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.33% | 800 | 66.67% | 포함 |

| 17 | 1 | 100 | - | - | - | - | - | - | - | - | - | - | 1 | 100 | 8.33% | 900 | 75.00% | 포함 |

| 20 | - | - | - | - | 2 | 200 | - | - | - | - | - | - | 2 | 200 | 16.67% | 1,100 | 91.67% | 포함 |

| 25 | - | - | - | - | 1 | 100 | - | - | - | - | - | - | 1 | 100 | 8.33% | 1,200 | 100.00% | 포함 |

| 계 | 3 | 400 | 0 | 0 | 8 | 800 | - | - | - | - | - | - | 11 | 1,200 | 100.00% | - | - | - |

| 주) 운용사(집합)은 투자일임재산 계정 및 집합투자재산 계정의 참여내역을 의미함 |

| *) 인수인(해외현지법인 및 해외지점을 포함한다)과 거래관계가 있거나 인수인이 실재성을 인지하고 있는 외국기관투자자 |

(3) 수요예측 상세 분포 현황

| [회 차 : 제67-1회] |

| (단위: bp, 억원) |

| 수요예측 참여자 | 개별민평 대비 스프레드 | 합계 | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 5 | 7 | 8 | 9 | 11 | 12 | 14 | 15 | 16 | 17 | 18 | 19 | 20 | ||

| 기관투자자1 | 50 | - | - | - | - | - | - | - | - | - | - | - | - | 50 |

| 기관투자자2 | - | 100 | - | - | - | - | - | - | - | - | - | - | - | 100 |

| 기관투자자3 | - | - | 100 | - | - | - | - | - | - | - | - | - | - | 100 |

| 기관투자자4 | - | - | 50 | - | - | - | - | - | - | - | - | - | - | 50 |

| 기관투자자5 | - | - | - | 100 | - | - | - | - | - | - | - | - | - | 100 |

| 기관투자자6 | - | - | - | 100 | - | - | - | - | - | - | - | - | - | 100 |

| 기관투자자7 | - | - | - | 100 | - | - | - | - | - | - | - | - | - | 100 |

| 기관투자자8 | - | - | - | 100 | - | - | - | - | - | - | - | - | - | 100 |

| 기관투자자9 | - | - | - | - | 100 | - | - | - | - | - | - | - | - | 100 |

| 기관투자자10 | - | - | - | - | - | 100 | - | - | - | - | - | - | - | 100 |

| 기관투자자11 | - | - | - | - | - | - | 200 | - | - | - | - | - | - | 200 |

| 기관투자자12 | - | - | - | - | - | - | - | 100 | - | - | - | - | - | 100 |

| 기관투자자13 | - | - | - | - | - | - | - | 50 | - | - | - | - | - | 50 |

| 기관투자자14 | - | - | - | - | - | - | - | - | 300 | - | - | - | - | 300 |

| 기관투자자15 | - | - | - | - | - | - | - | - | 100 | - | - | - | - | 100 |

| 기관투자자16 | - | - | - | - | - | - | - | - | - | 300 | - | - | - | 300 |

| 기관투자자17 | - | - | - | - | - | - | - | - | - | - | 300 | - | - | 300 |

| 기관투자자18 | - | - | - | - | - | - | - | - | - | - | 100 | - | - | 100 |

| 기관투자자19 | - | - | - | - | - | - | - | - | - | - | 100 | - | - | 100 |

| 기관투자자20 | - | - | - | - | - | - | - | - | - | - | 100 | - | - | 100 |

| 기관투자자21 | - | - | - | - | - | - | - | - | - | - | 50 | - | - | 50 |

| 기관투자자22 | - | - | - | - | - | - | - | - | - | - | - | 200 | - | 200 |

| 기관투자자23 | - | - | - | - | - | - | - | - | - | - | - | 200 | - | 200 |

| 기관투자자24 | - | - | - | - | - | - | - | - | - | - | - | 100 | - | 100 |

| 기관투자자25 | - | - | - | - | - | - | - | - | - | - | - | - | 200 | 200 |

| 기관투자자26 | - | - | - | - | - | - | - | - | - | - | - | - | 100 | 100 |

| 기관투자자27 | - | - | - | - | - | - | - | - | - | - | - | - | 100 | 100 |

| 기관투자자28 | - | - | - | - | - | - | - | - | - | - | - | - | 100 | 100 |

| 합계 | 50 | 100 | 150 | 400 | 100 | 100 | 200 | 150 | 400 | 300 | 650 | 500 | 500 | 3,600 |

| 누적 합계 | 50 | 150 | 300 | 700 | 800 | 900 | 1,100 | 1,250 | 1,650 | 1,950 | 2,600 | 3,100 | 3,600 | - |

| [회 차 : 제67-2회] |

| (단위: bp, 억원) |

| 수요예측 참여자 | 개별민평 대비 스프레드 | 합계 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 0 | 5 | 7 | 8 | 11 | 12 | 17 | 20 | 25 | ||

| 기관투자자1 | 100 | - | - | - | - | - | - | - | - | 100 |

| 기관투자자2 | - | 100 | - | - | - | - | - | - | - | 100 |

| 기관투자자3 | - | - | 200 | - | - | - | - | - | - | 200 |

| 기관투자자4 | - | - | - | 100 | - | - | - | - | - | 100 |

| 기관투자자5 | - | - | - | 100 | - | - | - | - | - | 100 |

| 기관투자자6 | - | - | - | - | 100 | - | - | - | - | 100 |

| 기관투자자7 | - | - | - | - | - | 100 | - | - | - | 100 |

| 기관투자자8 | - | - | - | - | - | - | 100 | - | - | 100 |

| 기관투자자9 | - | - | - | - | - | - | - | 100 | - | 100 |

| 기관투자자10 | - | - | - | - | - | - | - | 100 | - | 100 |

| 기관투자자11 | - | - | - | - | - | - | - | - | 100 | 100 |

| 합계 | 100 | 100 | 200 | 200 | 100 | 100 | 100 | 200 | 100 | 1,200 |

| 누적 합계 | 100 | 200 | 400 | 600 | 700 | 800 | 900 | 1,100 | 1,200 | - |

마. 유효수요의 범위, 판단기준, 판단근거 및 최종 발행 금리에서의 반영

| 구 분 | 내 용 |

|---|---|

| 유효수요의 정의 | "유효수요"란, 공모금리 결정 시, 과도하게 높거나 낮은 금리로 참여한 물량을 제외한 물량 |

| 유효수요의 범위 | 공모희망금리 상단 이자율 이내로 참여한 물량 중 금융투자협회「무보증사채 수요예측 모범규준」및 "대표주관회사"의 내부 지침에 근거하여 발행회사 및 공동대표주관회사가 협의한 물량 |

| 유효수요 판단기준 및 판단 근거 |

수요예측 실시 결과 본 사채의 공모 희망금리 범위 내의 수요예측 참여물량이 발행예정금액을 초과하였으나, 공동대표주관회사는 발행회사인 NH투자증권(주)와 협의하여 최초 증권신고서 제출시 기재한 바와 같이 제67-1회 및 제67-2회 무보증사채 발행금액 총액 2,750억원으로 결정하였습니다. [본 사채의 발행금액 결정] -제67-1회 1,950억원(\ 195,000,000,000) -제67-2회 800억원(\ 80,000,000,000) [수요예측 신청현황] 제67-1회 무보증사채 - 총 참여신청금액: 3,600억원 - 총 참여신청범위: +0.05%p. ~ +0.20%p. - 총 참여신청건수: 28건 - 공모희망금리 내 참여신청건수: 28건 - 공모희망금리 내 참여신청금액: 3,600억원 제67-2회 무보증사채 - 총 참여신청금액: 1,200억원 - 총 참여신청범위: +0%p. ~ +0.25%p. - 총 참여신청건수: 11건 - 공모희망금리 내 참여신청건수: 11건 - 공모희망금리 내 참여신청금액: 1,200억원 본 채권의 유효수요는 금융투자협회「무보증사채 수요예측 모범규준」및 "공동대표주관회사"의 내부 지침에 근거하여 발행회사 및 공동대표주관회사가 협의하여 유효수요를 산정하였습니다. 각각의 수요예측 참여자가 제시한 금리에는 공동대표주관회사와 발행회사가 고려한 위험(발행회사의 산업 및 재무 상황, 금리 및 스프레드 전망)이 반영되어 있을 것으로 판단하였고, 공모희망금리밴드 상단 이내로 참여한 건 중 발행회사 및 공동대표주관회사가 협의한 물량을 유효수요로 정의하였습니다. |

| 최종 발행금리 결정에 대한 수요예측 결과의 반영 내용 |

본 사채의 최종 발행금리는 앞서 산정한 유효수요의 범위 내에서 낮은 금리부터 "누적도수"로 계산하는 방법을 사용하였으며, 발행회사와 공동대표주관회사가 최종 협의하여 결정되었습니다. - 본 사채의 발행금리 [제67-1회] "본 사채"의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록총액에 대하여 적용하며, 청약일 1 영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권 주식회사 3년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 +0.17%p. 를 가산한 이자율로 한다. [제67-2회] "본 사채"의 이율은 사채발행일로부터 원금상환기일 전일까지 사채의 전자등록총액에 대하여 적용하며, 청약일 1 영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스채권평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 NH투자증권 주식회사 5년 만기 회사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 +0.12%p. 를 가산한 이자율로 한다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 수요예측

(1) "공동대표주관회사"는 "인수규정" 제2조제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정합니다.

(2) 수요예측은 한국금융투자협회의 「무보증사채 수요예측 모범규준」및 "대표주관회사"의 내부지침에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 시스템을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "대표주관회사"가 협의하여 Fax, 전자우편 접수 등 수요예측 방법을 결정할 수 있습니다.

(3) 수요예측기간은 2022년 07월 19일 09시부터 16시 30분까지로 합니다.

(4) "본 사채"의 수요예측 공모희망 금리

[제67-1회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, 키스채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 NH투자증권 주식회사 3년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.20%p. ~ +0.20%p. 를 가산한 이자율

[제67-2회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, 키스채권평가㈜, 나이스피앤아이㈜, ㈜에프앤자산평가)에서 최종으로 제공하는 NH투자증권 주식회사 5년 만기 무보증사채 개별민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.30%p. ~ +0.30%p. 를 가산한 이자율

(5) "수요예측"에 따른 배정은 「무보증사채 수요예측 모범규준」에 따라 "공동대표주관회사"가 결정하며, 인수단은 이에 따른 모든 권한을 "공동대표주관회사"에 위임합니다.

(6) "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부합니다.

(7) "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 즉시 "발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공합니다.

(8) "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자 지정 여부를 확인하여야 합니다.

(9) "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재 시 착오방지 등을 위한 대책을 마련하여야 합니다.

(10) "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 합니다.

(11) "공동대표주관회사"는 집합투자업자의 경우 수요예측 참여시 펀드재산과 고유재산을 구분하여 접수하여야 합니다.

(12) "공동대표주관회사"는 수요예측기간 중 경쟁률을 공개하여서는 안됩니다.

(13) "공동대표주관회사"는 공모금액 미달 등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 안됩니다.

(14) "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 「자본시장과 금융투자업에 관한 법률」시행령 제62조에서 정한 기간 동안 기록, 유지하여야 합니다.

나. 청약

(1) 일정

가. 청약일 : 2022년 07월 26일

나. 청약공고기간 : 증권신고서 수리일 이후부터 청약개시일까지

다. 청약서 제출기한: 2022년 07월 26일 09시부터 12시까지

라. 청약금 납입: 2022년 07월 26일 14시까지

(2) 청약대상 : 수요예측에 참여하여 우선배정 받은 기관투자자(이하 인수규정 제2조 제8호에 의한 기관투자자로 한다. 이하 같다.)만 청약할 수 있다. 단, 수요예측을 통해 배정된 금액의 총 합계가 "발행회사"의 최종 발행금액에 미달하는 경우 기관투자자, 전문투자자 및 일반투자자("본 사채"의 청약자 중, 기관투자자 및 전문투자자를 제외한 투자자를 말한다. 이하 같다.)도 청약에 참여할 수 있다.

(3) "본 사채"에 투자하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 따라 "투자설명서"의 교부가 면제되는자 제외)는 청약 전 "투자설명서"를 교부받아야 한다.

가. 교부장소 : "인수단"의 본점

나. 교부방법 : "본 사채"의 "투자설명서"는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

다. 교부일시 :2022년 07월 26일

라. 기타사항 :

① "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 "투자설명서"를 교부 받은 후 청약서에 서명하여야 하며, "투자설명서"를 교부 받지 않고자 할 경우, "투자설명서" 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하여야 한다.

② "투자설명서" 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍ모사전송, 전자우편 및 이와 비슷한 전자통신 등으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

|

※ 관련법규 ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3.> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조(정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. <개정 2013.5.28.> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것

제11조(증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1., 2010.12.7., 2013.6.21., 2013.8.27., 2016.6.28., 2016.7.28.> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016.6.28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조(투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1., 2013.6.21.> 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. |

다. 배정

(1) 수요예측에 참여한 기관투자자(이하 "수요예측 참여자"로 한다. 이하 같다.)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 그 청약금의 100%를 우선배정한다.

(2) "수요예측 참여자"의 총 청약금이 발행금액 총액에 미달 된 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 최종 청약금을 공제한 잔액을 청약일 당일 12시까지 청약 접수한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있다. 단, 청약자의 질적인 측면을 고려하여 "공동대표주관회사"가 그 배정받는 자 등을 결정할 수 있으며, 필요 시 "인수단"과 협의하여 결정할 수 있다. 또한 본 채권의 배정은 금융투자협회「무보증사채 수요예측 모범규준」및 "공동대표주관회사"의 내부 지침에 근거하여 "공동대표주관회사"가 결정하되, 수요예측 결과에 따른 "유효수요"의 범위를 반영하여 합리적으로 결정하며,「무보증사채 수요예측 모범규준」에 따라, 본채권 수요예측에 참여한 투자자에 대해서는 수요예측에 참여하지 않은 청약자에 비해 우대 배정한다.

(3) (2)호에 따라 "수요예측 참여자"의 총 청약금이 발행금액 총액에 미달되는 경우 다음 각 호의 방법으로 배정한다.

가. 배정단위: 최저배정금액은 오십억원으로 하며, 오십억원 이상은 오십억원 단위로 한다.

나. 전문투자자 및 기관투자자: 청약금에 비례하여 안분배정한다.

다. 일반투자자: 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음 각 호의 방법으로 배정한다.

① 총 청약건수가 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

② 총 청약건수가 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다. 단, 최종배정금액은 발행사와 공동대표주관회사가 합리적으로 판단하여 배정할 수 있다.

③ 상기 ①, ②의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 최초 인수예정 비율대로 "인수단"이 인수하되, 최종 인수금액은 "인수단"이 협의하여 결정한다. "인수단"은 각 "인수단"별 인수금액을 " 본 사채"의 납입일 당일에 "본 사채"의 납입처에 납입한다.

(4) "본 사채"의 "인수단"은 "공동대표주관회사"가 납입일 당일 NH투자증권(주) 제67-1회 및 제67-2회 무보증사채를 수요예측 및 청약의 결과를 반영하여 배정된 내역에 따라 배정할 것을 위임한다. "공동대표주관회사"는 선량한 관리자의 주의의무로 이를 수행한다.

라. 청약단위

[제67-1회]

최저청약금액은 오십억원으로 하며, 오십억원 이상은 오십억원 단위로 한다.

[제67-2회]

최저청약금액은 오십억원으로 하며, 오십억원 이상은 오십억원 단위로 한다.

마. 청약기간

| 청약기간 | 시 작 일 시 | 2022년 07월 26일 09시 |

| 종 료 일 시 | 2022년 07월 26일 12시 |

바. 청약증거금

청약서를 송부한 청약자는 당일 14시까지 청약증거금을 납부한다. 청약증거금은 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2022년 07월 26일에 본 사채의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

사. 청약취급장소

"인수단"의 본점

아. 납입장소

NH농협은행(주) NH금융PLUS파크원센터

자. 상장신청예정일

(1) 상장신청예정일 : 2022년 07월 21일

(2) 상장예정일 : 2022년 07월 26일

차. 사채권교부예정일

"본 사채"에 대하여는 「주식ㆍ사채 등의 전자등록에 관한 법률」제36조에 의하여 실물채권을 발행하지 않습니다.

카. 사채권 교부장소

"본 사채"에 대하여는 「주식ㆍ사채 등의 전자등록에 관한 법률」 제25조에 의하여 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

타. 기타 모집 또는 매출에 관한 사항

(1) 본 사채는 「주식ㆍ사채 등의 전자등록에 관한 법률」 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 한다.

(3) 본 사채권의 원리금지급은 NH투자증권(주)가 전적으로 책임을 진다.

(4) 원금상환이나 이자지급을 이행하지 아니한 때에는 해당 원금 및 이자에 대하여, 각 해당 지급기일 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용하되, 동 연체대출 최고이율이 본 사채 이자율을 하회하는 경우에는 본 사채 이자율을 적용한다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차 : | 67-1 | ] | (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | 미래에셋증권(주) | 00111722 | 서울특별시 중구 을지로5길 26 | 30,000,000,000 | 0.20 | 총액인수 |

| 대표 | 삼성증권(주) | 00104856 | 서울특별시 서초구 서초대로74길 11 | 50,000,000,000 | 0.20 | 총액인수 |

| 대표 | SK증권(주) | 00131850 | 서울특별시 영등포구 국제금융로8길 31 | 75,000,000,000 | 0.20 | 총액인수 |

| 인수 | 현대차증권(주) | 00137997 | 서울특별시 영등포구 국제금융로2길 28 | 40,000,000,000 | 0.20 | 총액인수 |

| [회 차 : | 67-2 | ] | (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | 미래에셋증권(주) | 00111722 | 서울특별시 중구 을지로5길 26 | 30,000,000,000 | 0.20 | 총액인수 |

| 인수 | 하나증권(주) | 00113465 | 서울특별시 영등포구 의사당대로 82 | 50,000,000,000 |

0.20 | 총액인수 |

나. 사채의 관리

한국금융투자협회의「증권 인수업무 등에 관한 규정」제11조의2, 제2항4호에 의거, 본 사채는 해당사항이 없습니다.

|

※관련법규 |

다. 특약사항

"인수계약서"상의 특약사항은 다음과 같습니다.

"발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다.

1. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때

2. "발행회사"가 영업의 일부 또는 전부를 변경 또는 정지 또는 영업의 전부 또는 중요한 일부를 양도하고자 하는 때

3. "발행회사"의 영업목적의 변경

4. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때

5. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, "발행회사"의 중요한 자산 또는 영업의 전부 또는 중요한 일부를 양도할 때, 기타 "발행회사"의 조직에 관한 중대한 변경이 있는 때

6. 자산재평가법에 의하여 자산재평가 착수보고서와 재평가신고를 한 때

7. "발행회사" 자기자본의 100% 이상을 타법인에 출자하는 내용의 이사회결의 등 내부 결의가 있은 때

8. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부결의가 있은 때

9. "발행회사"가 발행회사의 영업에 중대한 영향을 미치는 다른 회사의 영업 전부 또는 일부를 양수하고자 하는 때

10. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때

II. 증권의 주요 권리내용

1. 사채의 명칭, 주요 권리내용, 발행과 관련한 약정 및 조건

가. 일반적인 사항

| (단위: 억원) |

| 사채명칭 | 발행가액 | 이자율 | 만기 | 옵션관련사항 |

|---|---|---|---|---|

| 제67-1회 무보증사채 | 1,950 | 4.274% | 2025년 07월 25일 | - |

| 제67-2회 무보증사채 | 800 | 4.280% |

2027년 07월 26일 | - |

나. 당사가 발행하는 제67-1회 및 제67-2회 무보증사채는 무기명식 이권부 공모사채로서, 본 사채에는 Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다. 또한, 주식으로 전환될수 있는 전환청구권이 부여되어 있지 않습니다.

다. 또한, 주식으로 전환될수 있는 전환청구권이 부여되어 있지 않으며, 본 사채의 전자등록기관은 한국예탁결제원입니다.

2. 사채관리계약에 관한 사항

한국금융투자협회의「증권 인수업무 등에 관한 규정」제11조의2, 제2항4호에 의거, 본 사채는 해당사항이 없습니다.

III. 투자위험요소

1. 사업위험

당사는 1969년 1월 설립되었으며, 2005년 4월 舊 LG투자증권과 舊 우리증권의 합병으로 우리금융그룹에 편입(사명 : 우리투자증권)되었습니다. 우리금융지주 민영화 계획으로 2014년 중 최대주주가 농협금융지주로 변경되었으며, 2014년 12월 31일 舊 NH농협증권을 흡수합병하면서 사명을 NH투자증권으로 변경하였습니다. 증권신고서 작성 기준일 현재 농협금융지주가 당사의 지분 56.82%를 보유하고 있으며, 당사는 금융투자업자로서 자본시장과 금융투자업에 관한 법률, 외국환 거래법 등에 의거하여 사업을 영위하고 있습니다.

금융투자업은 일반적으로 위탁매매, 유가증권 인수주선, 자기매매 업무와 이에 부수된 업무를 수행하며, 자본시장에서 증권 및 파생상품의 발행주체와 이를 취득하고자 하는 투자자를 연결하는 중개 역할을 담당하고 있습니다. 국내 증권산업은 주식 거래대금, 금리, 펀드설정 규모 등 통제 불가능한 외부 거시경제 환경의 영향을 크게 받고 있어 수익변동성이 높은 편이며, 전체적인 경쟁심화 속에 수익원 다각화 차원에서 리스크 부담도 확대되는 추세입니다. 다만, 위험부담이 낮은 수수료 수익 비중이 높은 편이며, 판관비의 탄력적인 조정을 통해 수익성이 일부 보완되고 있습니다. 중단기적으로 금리 변동성, 정치적 리스크의 확대, 신흥국 경기침체 등 금융시장의 불안정 요소들이 다수 존재하고 있으며, 업체간 경쟁강도 심화에 따른 수탁수수료율 감소 추세 등을 감안할 때 증권업황에 대한 불확실성은 높은 수준이라고 평가되고 있습니다.

| 가. 금융투자업 수익 구조 및 국내외 경기 상황에 따른 위험 국내 증권사의 수익 구조는 수수료 손익, 유가증권 평가 및 처분 손익 등으로 구성되며 수수료 수익 중 수탁수수료가 약 43.1%(2022년 3월말 기준)로 가장 큰 비중을 차지하고 있습니다. 수탁수수료는 국내외 경기 변동과 그로 인한 증권 시장의 변동성에 직접적으로 영향을 받는 특성이 있습니다. 현재, 코로나19의 장기화, 주요선진국 통화정책 방향의 불확실성 등으로 인해 실물경제 충격이 상존하고 있으며, 국내외 경기 둔화로 인하여 증시가 크게 하락할 경우 국내 증권사들의 수탁수수료가 감소하여 영업 실적 및 수익성이 악화될 가능성이 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. |

「자본시장과 금융투자업에 관한 법률」에 의하면 금융투자업이란 이익을 얻을 목적으로 계속적이거나 반복적인 방법으로 행하는 행위로서 투자매매업, 투자중개업, 집합투자업, 투자자문업, 투자일임업, 신탁업 등을 말합니다. 금융투자산업은 증권의 발행과 유통시장을 움직이는 축으로 기능하는 바, 정치, 경제, 사회, 문화, 국제관계, 환율, 경기변동 등 모든 분야의 변화가 이 산업에 영향을 미치게 됩니다.

당사를 포함한 국내 증권사는 고유업무인 자기매매업무(Dealing), 위탁매매업무(Brokerage) 및 인수업무(Underwriting)와 부수업무로 고객에 대한 신용공여, 증권저축, 환매조건부채권(RP)매매 등의 증권관련업무, 금고대여업무 등의 일부 은행관련 업무, CD 및 거액 CP의 매매 및 중개 등의 일부 단기금융업무와 화폐시장펀드(MMF) 등 일부 투자 신탁업무를 취급하고 있습니다. 자본시장과 금융투자업에 관한 법률 제6조에 의한 금융투자업자로서의 주요 업무는 다음과 같습니다.

| [금융투자회사의 주요 업무] |

| 주요 업무 | 업무 내용 |

|---|---|

| 투자매매업 | 자기의 계산으로 금융투자상품의 매도ㆍ매수, 증권의 발행ㆍ인수 또는 그 청약의 권유, 청약, 청약의 승낙을 하는 업무 |

| 투자중개업 | 타인의 계산으로 금융투자상품의 매도ㆍ매수, 그 청약의 권유, 청약, 청약의 승낙 또는 증권의 발행ㆍ인수에 대한 청약의 권유ㆍ청약ㆍ청약의 승낙을 하는 업무 |

| 투자자문업 | 금융투자상품의 가치 또는 금융투자상품에 대한 투자판단에 관하여 자문을 하는 업무 |

| 집합투자업 | 투자자로부터 일상적인 운용지시를 받지 아니하면서 재산적 가치가 있는 투자대상자산을 취득ㆍ처분, 그 밖의 방법으로 운용하고 그 결과를 투자자에게 배분하여 귀속시키는 업무 |

| 투자일임업 | 투자자로부터 금융투자상품에 대한 투자판단의 전부 또는 일부를 일임받아 투자자별로 구분하여 금융투자상품을 취득ㆍ처분, 그 밖의 방법으로 운용하는 업무 |

| 신탁업 | 신탁 서비스를 제공하는 업무 |

| 출처 : 「자본시장과 금융투자업에 관한 법률」 |

국내 증권사의 손익구조는 수수료손익, 유가증권평가 및 처분손익, 파생상품 거래손익 등으로 구성되어 있습니다. 수수료 수익은 다시 수탁수수료, 인수 및 주선수수료, 채무보증 관련 수수료 등으로 구분할 수 있으며 이 중 가장 큰 비중을 차지하는 것은 수탁수수료입니다. 수탁수수료는 고객에게 금융 서비스를 제공하고 그 대가로 받는 수수료로 비교적 안정적인 수익원인 동시에 순영업손익에서 차지하는 비중이 매우 높습니다. 유가증권평가 및 처분손익은 금융투자회사가 자기자금으로 보유하고 있는 지분증권, 채무증권 등의 자산의 가격이 변동함에 따라 발생하는 손익이며, 파생상품거래손익은 증권 등을 기초자산으로 한 파생상품의 거래에서 발생하는 손익입니다. 국내 증권사의 항목별 주요 수수료 비중은 아래와 같습니다.

2022년 3월말 기준 국내 증권사의 수탁수수료는 1조 3,037억원으로, 전체 수수료수익 3조 279억원의 약 43.1%를 차지하고 있습니다. 이는 전년 동기 2조 2,953억원 대비 43.2% 하락한 수치로, 주식거래대금 감소에 따라 수탁수수료가 크게 하락하였습니다. 국내 증권사는 수탁수수료의 규모가 당기순이익에 크게 영향을 미치는 수익구조를 가지고 있으며, 수탁수수료는 증권 시장 거래량에 따라 변동하며 이는 국내외 경기 상황 변동에 노출되어 있습니다. 경기가 호황일 때에는 투자자들의 투자심리가 개선되어 증권 거래량이 증가하고, 그에 따른 거래 수수료 수익 증가로 증권사들의 수익성에 긍정적인 영향을 끼치는 것이 일반적입니다. 증권사들의 수익원 다각화를 위한 노력의 결과로 전체 수수료수익에서 수탁수수료가 차지하는 비중이 2016년 47.80%에서 감소하는 모습을 보여왔으나, 2020년 시작된 코로나19 확산 이후 국내 증시의 변동성이 확대되면서 개인투자자 위주의 주식거래대금이 급증하며 이에 따른 수탁수수료 수익이 크게 증가하였습니다. 허나, 올해 금리인상 등에 따른 유동성 감소로 인해 2022년 3월말 수탁수수료의 비중은 43.06%로 하락하였습니다. 여전히 수탁수수료의 수익이 가장 큰 비중을 차지 하고 있기에 증권사의 수익성은 여전히 국내외 경제 상황에 큰 영향을 받고 있습니다. 이에따라 주식시장의 변동성에 따른 거래대금의 규모가 감소할 경우, 수탁수수료의 감소로 인해 금융투자회사의 수익성은 악화될 수 있습니다.

| [국내 증권사 항목별 주요 수수료 비중] |

| (단위: 백만원) |

| 구분 | 2022년 3월말 | 2021년 3월말 | 2021년 | 2020년 | 2019년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 수탁수수료 | 1,303,674 | 43.1% | 2,295,278 | 61.0% | 7,339,080 | 54.2% | 6,550,222 | 51.6% | 3,019,887 | 34.8% |

| 인수 및 주선수수료 | 357,404 | 11.8% | 293,323 | 7.8% | 1,192,151 | 8.8% | 947,308 | 7.5% | 904,426 | 10.4% |

| 집합투자증권취급수수료 | 148,884 | 4.9% | 149,240 | 4.0% | 587,795 | 4.3% | 489,537 | 3.9% | 536,699 | 6.2% |

| 자산관리수수료 | 87,162 | 2.9% | 107,468 | 2.9% | 436,763 | 3.2% | 251,517 | 2.0% | 208,795 | 2.4% |

| 매수및합병수수료 | 455,839 | 15.1% | 353,613 | 9.4% | 1,471,429 | 10.9% | 1,082,235 | 8.5% | 809,358 | 9.3% |

| 신탁보수 | 79,177 | 2.6% | 68,256 | 1.8% | 298,869 | 2.2% | 284,648 | 2.0% | 284,648 | 3.3% |

| 채무보증 관련 수수료 | 595,748 | 19.7% | 497,102 | 13.2% | 2,212,460 | 16.3% | 1,741,431 | 3.7% | 1,537,398 | 17.7% |

| 수수료수익 계 | 3,027,888 | 100.0% | 3,764,280 | 100.0% | 13,538,547 | 100.0% | 12,697,8121 | 100.0% | 8,687,677 | 100.0% |

| 주) 증권사 국내법인 계 |

| 출처 : 금융감독원 금융통계정보시스템, 신고서 공시일 현재 가장 최근 공표된 수치 사용 |

2017년 국내 유가증권시장은 북한 관련 지정학적 리스크 부각에도 불구하고 국내외 정치적 불확실성 완화 등으로 코스피 상승폭이 확대되어 2017년 11월 2일 사상최고치(2,561.63, 장중가기준)을 경신하였습니다. 이후에도 코스피 지수와 코스닥 지수는는 상승세를 보이며 2018년 1월 29일에 각각 2,598.19, 927.05를 기록하였습니다.

하지만, 2018년 하반기 미중 무역분쟁, 신흥국 금융위기 리스크, 국채 금리 상승 여파 등으로 인한 미국 증시 조정의 영향으로 코스피 지수는 2018년 12월 28일 장 마감 기준 2,041.04 포인트, 코스닥 지수는 2018년 12월 28일 장 마감 기준 675.65 포인트까지 하락하며 변동성이 더욱 확대되었습니다.

2019년 1분기에는 미중 무역협상 기대감, 외국인과 기관 매수세 유입, 미국발 반도체 투심 개선 및 파월 연준 의장의 비둘기파적 발언 등으로 코스피 지수가 긍정적인 흐름을 보였습니다. 하지만 미중 무역분쟁 장기화에 대한 우려, 트럼프 대통령의 중국 강경정책에 한일 무역갈등까지 겹치면서 전년대비 거래대금이 크게 감소하였으며, 기관 및 외국인의 매도세로 2019년 8월 6일 장중 최저 코스피 1,891.81, 코스닥 540.83까지 급락하는 등 변동성이 더욱 확대되었습니다.

그러나, FOMC 금리 상승 여파 등으로 인한 미국 증시 조정, 글로벌 경기 둔화, 한일 간 갈등으로 인한 영향으로 KOSPI 지수는 하락세를 지속하며 2019년 8월에는 1,891, 코스닥은 540까지 급락하는 등 높은 변동성을 보였습니다. 이후 미국 FOMC와 금통위의 적극적 금리인하에 따라 2020년 1월 2,260까지 회복하며 상승세를 보이던 국내 증시는 코로나19의 확산과 함께 하락세로 전환하였습니다.

2020년 3월 WHO의 팬데믹 선언과 함께 전세계 금융시장이 영향을 받게되자, 한국증시에 대한 외국인의 매도가 이어지며 2020년 3월 19일 종가 기준 KOSPI 1,457, KOSDAQ 428까지 급락하였습니다. 이후 코로나19의 국내 신규 확진자수의 감소에 따라 개인 매수세를 기반으로 2020년말 기준 KOSPI 지수는 2,873.47, KOSDAQ 지수는 968.42 수준으로 회복되었으며, 거래대금 또한 . 주식시장이 급락 이후 빠르게 회복되고 기록적인 저금리가 이어지면서 개인들의 주식시장 참여가 활성화되어 2020년말의 누적 거래대금은 5,708조원으로 2019년의 누적 거래대금인 2,287조원에서 큰 폭으로 증가하였습니다. 2021년말 종가 기준 KOSPI 및 KOSDAQ 지수는 각각 2,977.65, 1,033.98 수준을 기록하였으며, 2022년 6월말 종기 기준 코스피 지수는 2,332.64, 코스닥 지수는 1,029.96까지 하락하였습니다.

증권신고서 제출일 기준 코로나19는 아직 종식되지 않았으며 러시아-우크라이나 전쟁 사태, 금리 인상 및 인플레이션의 압박, 코로나19의 재확산 리스크 등 국내 증시에 높은 변동성을 야기할 수 있는 요인들이 상존하고 있습니다. 따라서 이러한 변동성이 금융투자업계에 불리하게 적용될 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다.

| [국내주식시장 추이] |

| (단위: pt, 조) |

| 구분 | 2022년 6월말 | 2021년 | 2020년 | 2019년 | 2018년 | 2017년 | |

|---|---|---|---|---|---|---|---|

| 주가지수 | KOSPI | 2,332.64 | 2,977.65 | 2,873.47 | 2,197.67 | 2,041.04 | 2,467.49 |

| KOSDAQ | 1,029.96 | 1,033.98 | 968.42 | 669.83 | 675.65 | 798.42 | |

| 시가총액 | 2,161 | 2,650 | 2,366 | 1,717 | 1,572 | 1,889 | |

| 시가총액 증가율 | -21.10% | 12.00% | 37.78% | 9.22% | -16.78% | 25.10% | |

| 거래대금 | 2,235 | 6,767 | 5,708 | 2,287 | 2,800 | 2,190 | |

| 거래대금 증가율 | -39.69% | 18.55% | 149.51% | -18.30% | 27.9% | 12.42% | |

| 주1) 시가총액과 거래대금은 KOSPI와 KOSDAQ의 합계 |

| 주2) 시가총액은 각 기말 기준, 거래대금은 해당 기간 누적 금액 |

| 주3) 시가총액과 거래대금 증가율은 동년도 전월 대비 수치 |

| 출처: 한국거래소 주식 통계자료 |

이와 같은 국내 주식시장 변화에 따라 국내 증권업계 수익성도 아래와 같이 변화하였습니다. 대체로 국내 주가지수가 상승세를 보이면 국내 증권사들의 수수료 수익도 증가하는 모습을 보여왔습니다. 특히, 국내 증시가 호황을 보인 2018년에는 증권사들의 수수료 수익이 전년 대비 17.3% 증가하여 총 8조 7,809억원을 기록하였습니다. 이후, 2020년 국내 증시는 코로나19의 확산, 2020년 3월 WHO의 팬데믹 선언과 함께 세계 증시가 폭락하고 환율이 급등하는 등 전세계 금융시장이 출렁거렸습니다. 허나, 2021년에는 개인투자자 위주의 주식거래대금이 급증하며 이에 따른 수수료 수익이 크게 증가하였습니다. 2022년 3월말 기준 수수료수익 및 영업이익은 주요 중앙은행발 금리인상 등에 따라 전년 동월말 대비 각각 13.3%, 32.8% 감소하였으며, 당기순이익 또한 전년 동월대비 31.7% 감소한 2조 257억원을 기록하였습니다.

| [국내 증권업 수익성 추이] |

| (단위 : 백만원) |

| 구 분 | 2022년 3월말 | 2021년 3월말 | 2021년 | 2020년 | 2019년 |

|---|---|---|---|---|---|

| 수수료수익 | 3,830,962 | 4,420,720 | 15,436,586 | 12,697,812 | 8,687,677 |

| 영업이익 | 2,681,560 | 3,990,796 | 12,266,531 | 8,376,606 | 6,116,340 |

| 당기순이익 | 2,025,708 | 2,967,702 | 8,449,820 | 5,551,709 | 4,608,095 |

| 주1) 증권사 국내법인 계 주2) 수수료수익은 증권사 손익계산서상 수탁수수료, 인수/주선수수료, 수익증권취급수수료 등 수수료수익 전체 금액 |

| 출처: 금융감독원 금융통계시스템, 신고서 공시일 현재 가장 최근 공표된 수치 사용 |

한편, IMF는 2022년 04월 발표한 World Economic Outlook(세계경제전망보고서)에서 2022년과 2023년 세계경제성장률을 모두 3.6%로 전망하였습니다. 이는 직전 전망치(2022년 01월)인 4.4%(2022년), 3.8%(2023년) 대비 각각 0.8%p., 0.2%p. 하향 된 수치입니다. IMF는 러시아-우크라이나 사태에 따른 공급망 훼손 및 에너지 가격 상승, 인플레이션 압박, 미국 재정 및 통화정책의 변화 등을 근거로 2022년 선진국 경제성장률을 직전 전망치(2022년 01월) 3.9% 대비 0.6%p. 하향한 3.3%로 전망하였으며 2022년 신흥국 경제성장률은 직전 전망치(2022년 01월) 4.8% 대비 1.0%p. 하향한 3.8%로 전망하였습니다.

| [IMF 주요 국가 경제성장률 전망] |

| (단위 : %, %p) |

| 구분 | 2021년 |

2022년(E) | 2023년(E) | ||||

|---|---|---|---|---|---|---|---|

| '22년 01월 | '22년 04월 | 조정폭 | '22년 01월 | '22년 04월 | 조정폭 | ||

| 발표(A) | 발표(B) | (B-A) | 발표(A) | 발표(B) | (B-A) | ||

| 세 계 | 6.1 | 4.4 | 3.6 | -0.8 | 3.8 | 3.6 | -0.2 |

| 선진국 | 5.2 | 3.9 | 3.3 | -0.6 | 2.6 | 2.4 | -0.2 |

| 미국 | 5.7 | 4.0 | 3.7 | -0.3 | 2.6 | 2.3 | -0.3 |

| 유로존 | 5.3 | 3.9 | 2.8 | -1.1 | 2.5 | 2.3 | -0.2 |

| 독일 | 2.8 | 3.8 | 2.1 | -1.7 | 2.5 | 2.7 | 0.2 |

| 일본 | 1.6 | 3.3 | 2.4 | -0.9 | 1.8 | 2.3 | 0.5 |

| 영국 | 7.4 | 4.7 | 3.7 | -1.0 | 2.3 | 1.2 | -1.1 |

| 캐나다 | 4.6 | 4.1 | 3.9 | -0.2 | 2.8 | 2.8 | 0.0 |

| 한국 | 4.0 | 3.0 | 2.5 | -0.5 | 2.9 | 2.9 | - |

| 신흥개도국 | 6.8 | 4.8 | 3.8 | -1.0 | 4.7 | 4.4 | -0.3 |

| 중국 | 8.1 | 4.8 | 4.4 | -0.4 | 5.2 | 5.1 | -0.1 |

| 인도 | 8.9 | 9.0 | 8.2 | -0.8 | 7.1 | 6.9 | -0.2 |

| 자료 : IMF, World Economic Outlook (2022.04) |

또한, 국내 경기의 경우, 한국은행은 2022년 05월 발표한 경제전망보고서를 통해 국내 경제성장률은 2022년 2.7%, 2023년 2.4% 수준을 나타낼 것으로 전망하였습니다. 국내경제는 중국 봉쇄조치, 우크라이나 사태 등 대외여건 악화가 하방요인으로 작용하겠으나 방역조치 완화 등에 힘입어 회복세를 지속할 것으로 예상했습니다. 민간소비는 거리두기 해제, 소득여건 개선 등에 힘입어 회복세를 이어갈 것으로 전망하였으며, 설비투자는 최근 공급차질의 영향 등으로 조정을 지속하였으나 향후 완만한 회복흐름을 나타낼 것으로 전망했습니다. 또한, 건설투자는 원자재가격 상승 등으로 당분간 부진하겠으나 하반기에는 완만한 개선세를 보일 것으로 예상했으며, 상품수출은 주요국 성장세 약화, 중국 봉쇄조치 등의 영향으로 증가세가 점차 둔화될 전망이라고 발표하였습니다.

| [한국은행 국내 주요 거시경제지표 전망] |

| (단위: %) |

| 구분 | 2021년 | 2022년(E) | 2023년(E) | ||||

|---|---|---|---|---|---|---|---|

| 연간 | 상반기 | 하반기 | 연간 | 상반기 | 하반기 | 연간 | |

| GDP | 4.0 | 2.8 | 2.5 | 2.7 | 2.3 | 2.5 | 2.4 |

| 민간소비 | 3.6 | 3.9 | 3.5 | 3.7 | 3.1 | 2.3 | 2.7 |

| 설비투자 | 8.3 | -5.4 | 2.6 | -1.5 | 6.4 | -2.1 | 2.1 |

| 지식재산생산물투자 | 4.0 | 4.7 | 3.3 | 4.0 | 3.4 | 3.9 | 3.7 |

| 건설투자 | -1.5 | -3.4 | 2.2 | -0.5 | 3.9 | 1.5 | 2.6 |

| 상품수출 | 10.0 | 5.8 | 1.1 | 3.3 | 0.6 | 3.6 | 2.1 |

| 상품수입 | 11.9 | 5.3 | 1.5 | 3.4 | 2.4 | 2.4 | 2.4 |

| 주) 전년동기 대비 기준 |

| 출처 : 한국은행 경제전망보고서(2022년 05월) |

이러한 상황에서 국내 증권사들은 수수료 수익원 편중으로 인한 국내 경기 둔화에 따른 수익성 악화 위험을 완화하기 위해 자산관리, IB부문 등의 업무 영역 확장을 위해 노력하고 있습니다. 당사 역시 IB부문 강화 노력을 지속하여 당사의 인수 및 주선수수료, 매수 및 합병 수수료 등 IB부문 수수료는 2019년말에 20.8%까지 증가하는 모습을 보였지만, 2020년 코로나19 확산으로 인해 IB부문 수수료 비중이 하향세를 보여 2021년말에는 9.7%를 기록하였습니다. 하지만, 수탁수수료 비중 감소에 따라 2022년 3월말 IB부문 수수료 비중은 12.4%를기록하였습니다. 당사의 2022년 3월 연결기준 수탁수수료는 비우호적인 금융시장 상황으로 거래대금이 감소함에 따라 1,371억원으로 전년 동기 대비 44.6% 감소하였으며, 전체 수수료수익에서 차지하는 비중도 53.0%로 감소하였습니다. 수탁수수료의 금액과 전체 수수료수익에서 차지하는 비중 모두 감소하였으나 여전히 53% 이상의 높은 비중을 차지하고 있습니다. 당사의 연결기준 수수료수익 내역은 아래와 같습니다.

| [당사 연결기준 순수수료수익 수익 내역] |

| (단위 : 억원) |

| 부문 | 수수료 구분 | 2022년 3월말 | 2021년 3월말 | 2021년 | 2020년 | 2019년 | |||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 금액 | 구성비율 | 금액 | 구성비율 | 금액 | 구성비율 | 금액 | 구성비율 | 금액 | 구성비율 | ||

| 위탁매매 | 수탁수수료 | 1,371 | 53.0% | 2,474 | 65.8% | 7,914 | 55.8% | 6,880 | 57.7% | 2,666 | 35.6% |

| 위탁매매부문 소계 | 1,371 | 53.0% | 2,474 | 65.8% | 7,914 | 55.8% | 6,880 | 57.7% | 2,666 | 35.6% | |

| 자산관리 | 집합투자증권취급수수료 | 121 | 4.7% | 93 | 2.5% | 416 | 2.9% | 370 | 3.1% | 432 | 5.8% |

| 자산관리수수료 | 55 | 2.1% | 63 | 1.7% | 274 | 1.9% | 194 | 1.6% | 154 | 2.1% | |

| 신탁보수수수료 | 82 | 3.2% | 79 | 2.1% | 335 | 2.4% | 246 | 2.1% | 226 | 3.0% | |

| 자산관리부문 소계 | 257 | 10.0% | 234 | 6.2% | 1,025 | 7.2% | 810 | 6.8% | 812 | 10.8% | |

| IB | 인수및주선수수료 | 302 | 11.7% | 243 | 6.5% | 1,130 | 8.0% | 1,287 | 10.8% | 1,093 | 14.6% |

| 매수및합병수수료 | 18 | 0.7% | 21 | 0.5% | 238 | 1.7% | 263 | 2.2% | 467 | 6.2% | |

| IB부문 소계 | 320 | 12.4% | 263 | 7.0% | 1,368 | 9.7% | 1,550 | 13.0% | 1,560 | 20.8% | |

| 기타 | 송금수수료 | 1 | 0.0% | 1 | 0.0% | 6 | 0.0% | 3 | 0.0% | 2 | 0.0% |

| 기타 | 636 | 24.6% | 787 | 20.9% | 3,863 | 27.3% | 2,690 | 22.5% | 612 | 8.2% | |

| 기타 소계 | 637 | 24.6% | 789 | 21.0% | 3,869 | 27.3% | 2,693 | 22.6% | 614 | 8.2% | |

| 순수수료수익 | 2,586 | 100.0% | 3,760 | 100.0% | 14,176 | 100.0% | 11,933 | 22.6% | 7,493 | 100.0% | |

| 출처 : 당사 각 연도 1분기 분기보고서 및 사업보고서 |

상기와 같이 당사를 포함한 국내 증권사들은 수익원 다각화를 위하여 업무 영역을 확장하고 있으나 여전히 수탁수수료의 수익성 기여도가 높기 때문에, 국내 증권사의 수익성은 증시 변동과 국내외 경제 상황의 영향을 크게 받고 있습니다. 현재 코로나19의 장기화에 따른 실물경제 충격이 상존하고 있는 바, 국내외 금융시장에 내재된 불확실성은 국내 증권사들의 영업실적 및 수익성에 부정적인 영향을 미칠 수 있습니다. 향후 국내외 경기 둔화로 인하여 국내 증시가 크게 하락할 경우 증권사들의 수익성에 부정적인 영향을 미칠 수 있는 위험이 존재합니다. 따라서, 투자자께서는 국내외 경제 상황 및 증시 변동, 금리 결정 등의 대내외적 변수를 주의 깊게 모니터링 하시기바랍니다.

| 나. 증권업계 경쟁심화와 관련된 위험 자본시장법 개정에 따른 금융투자업계 진입규제 완화로 증권사 신규 설립이 증가하여 2022년 3월말 기준 총 58개의 증권사가 경쟁하고 있으며, 금융업권간 겸업 허용에 따라 은행 및 보험사의 수익증권 판매도 가능하게 되어 경쟁이 심화되고 있습니다. 향후 금융환경은 경쟁 심화가 불가피한 상황으로, 금융상품간 차별화가 뚜렷하지 않은 상황에서 판매채널 열위로 인해 증권사는 수익성 악화로 이어질 가능성이 존재합니다. 또한 금융투자업 내에서 대형화나 전문화 포지셔닝에 성공하더라도 자산운용, 파생상품 개발, 자기자본 투자 등 업무 수행 과정에서 통합적 리스크 관리에 실패할 경우 재무건전성 악화 및 평판 위험 확대로 어려움을 겪을 수 있으므로 투자자께서는 이 점에 유의하시기 바랍니다. |

2009년 「자본시장과 금융투자업에 관한 법률」 도입으로 금융투자업계 진입규제가 완화되면서 증권사 신규 설립이 증가하여 2022년 3월말 기준 국내에서 영업중인 증권사는 총 58개사이며, 은행, 손해보험, 생명보험과 같은 여타 금융기관에 비해 상대적으로 많은 시장 참여자를 보유하고 있습니다.

| [각 금융권역별 회사수] | |

| (단위: 개) | |

| 구 분 | 증권사 | 국내은행 | 외은지점 | 생명보험사 | 손해보험사 |

|---|---|---|---|---|---|

| 회사수 | 58 | 20 | 35 | 23 | 23 |

| 주1) 증권사는 국내법인과 외국계 지점의 합 주2) 2022년 3월말 기준 |

| 출처 : 금융감독원 금융통계정보시스템, 신고서 공시일 현재 가장 최근 공표된 수치 사용 |

제한된 국내 시장에서 58개의 증권사가 참여하고 있는 상황에서 대부분의 증권사는 차별화된 상품과 서비스를 통한 경쟁보다는 가격정책을 경쟁의 주요한 수단으로 활용하여 고객유치 마케팅을 전개하고 있습니다. 특히, 위탁중개업에서는 '박리다매'형 최저가 온라인 주식중개(Deep Discount)를 경쟁수단으로 활용하는 증권사가 증가하고 있어 그 경쟁구도는 더욱 치열해지고 있습니다. 또한 금융업권간 겸업 허용에 따라 은행 및 보험의 수익증권 판매가 가능하게 되어 은행의 경우 비이자수익 강화를 주요 추진전략으로 수립하고 판매실적 상승에 노력하는 등 금융투자업의 경쟁자로 자리매김하고 있는 상황입니다. 은행의 폭넓은 점포망과 고객기반을 활용한 상품판매 역량은 여전히 증권사에 위험 요인으로 작용하고 있습니다.

또한, 세계 경제 및 중국과 인도를 비롯한 아시아 경제 성장에 따른 아시아 금융시장의 확대와 같은 대외적 요인과 빠른 속도의 인구고령화로 인한 금융자산 증가 및 퇴직연금 확대, 국민연금 등 거대 기관들의 주식 편입비중 확대, 저축에서 투자로의 패러다임의 이동, 자본시장법 도입에 따른 국내 금융시장의 변화 등 대내적 요인으로 인하여 국내 증권업계는 향후에도 완전경쟁체제가 지속 될 것으로 예상됩니다.

국내 증권업계를 살펴보면 2022년 3월말 기준 국내 증권사 중 당사를 포함한 자기자본 상위 8개사의 시장점유율(지분증권 수탁수수료 기준)은 58.1%로, 과점 양상을 보이는 은행산업을 포함한 다른 금융업권과 비교하면 시장경쟁강도가 상대적으로 매우 높은 수준입니다. 금융투자회사들의 출혈 경쟁으로 수수료 중심의 영업은 한계가 있는 상황이며, 업무영역 또한 Brokerage 중심에서 종합자산관리 중심으로, 단순 Underwriting에서 종합 Advisory로 점차 변화될 것으로 예상됩니다. 향후 금융환경은 금융투자회사들의 퇴출, 신규 진입, 합병, 금융지주회사 설립 확대 등 금융산업 구조조정의 가속화, 금융투자회사들의 자기자본 확대 등을 통한 대형화 및 생존 전략에 따른 다양한 제휴 등이 불가피할 것으로 예상됩니다.

| [지분증권 위탁매매 수수료 시장 점유율 현황] |

| (단위: 백만원) |

| 구 분 | 2022년 3월말 | 2021년말 | 2020년말 | 2019년말 | 2018년말 | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 금액 | 점유율 | 금액 | 점유율 | 금액 | 점유율 | 금액 | 점유율 | 금액 | 점유율 | |

| KB증권 | 105,187 | 11.1% | 608,303 | 10.0% | 564,392 | 10.2% | 228,549 | 8.7% | 344,952 | 9.2% |

| 미래에셋증권 | 99,004 | 10.4% | 619,031 | 10.2% | 574,512 | 10.4% | 265,701 | 10.1% | 391,111 | 10.5% |

| NH투자증권 | 93,232 | 9.8% | 602,275 | 9.9% | 575,628 | 10.4% | 229,180 | 8.7% | 324,859 | 8.7% |

| 삼성증권 | 82,750 | 8.7% | 578,883 | 9.5% | 532,151 | 9.6% | 212,580 | 8.1% | 301,820 | 8.1% |

| 신한금융투자 | 67,193 | 7.1% | 405,188 | 6.7% | 385,468 | 7.0% | 160,863 | 6.1% | 234,178 | 6.3% |

| 한국투자증권 | 56,557 | 6.0% | 341,377 | 5.6% | 317,455 | 5.8% | 154,833 | 5.9% | 214,390 | 5.7% |

| 하나증권 | 31,424 | 3.3% | 196,912 | 3.2% | 179,969 | 3.3% | 90,404 | 3.4% | 129,932 | 3.5% |

| 메리츠증권 | 17,094 | 1.8% | 111,405 | 1.8% | 96,058 | 1.7% | 53,051 | 2.0% | 80,892 | 2.2% |

| 8개사 합계 | 552,441 | 58.1% | 3,463,374 | 56.9% | 3,225,633 | 58.4% | 1,395,161 | 52.8% | 2,022,134 | 54.1% |

| 합계 | 950,247 | 100.0% | 6,084,961 | 100.0% | 5,520,075 | 100.0% | 2,640,245 | 100.0% | 3,736,520 | 100.0% |

| 자료 : 금융감독원 금융통계정보시스템 주1) 자본총계 상위 8개 금융투자회사 기준 주2) 합계금액 및 점유율은 증권사 국내법인 및 외국계지점 기준 |

2022년 1분기말 별도기준 국내 증권업계는 자기자본 규모에 따라 초대형 IB로 지정된 미래에셋증권(9.35조원), 당사(6.61조원), 한국투자증권(6.17조원), 삼성증권(5.73조원), KB증권(5.58조원)의 5개 금융투자회사, 하나증권(5.39조원), 메리츠증권(5.05조원), 신한금융투자(4.97조원) 등 자기자본 3조원 이상의 대형금융투자회사, 자기자본 3조원 미만의 국내 금융투자회사 및 외국계 금융투자회사로 구분됩니다.

2022년 1분기말 별도기준 초대형 IB로 지정된 5개 금융투자회사(미래에셋증권, 당사 한국투자증권, 삼성증권, KB증권) 및 자기자본 3조원 이상의 3개 대형금융투자회사(당사, 메리츠증권, 신한금융투자)의 주요 재무 현황은 아래와 같습니다.

| [주요 국내 금융투자회사 재무 현황] | |

| (기준일 : 2022년 03월 31일) | (단위 : 백만원) |

| 회사명 | 자산총계 | 부채총계 | 자본총계 | 자본금 |

|---|---|---|---|---|

| 미래에셋증권 | 81,945,738 | 72,595,862 | 9,349,876 | 4,101,961 |

| NH투자증권 | 58,631,023 | 52,022,857 | 6,608,166 | 1,782,560 |

| 한국투자증권 | 65,181,437 | 59,012,418 | 6,169,019 | 175,817 |

| 삼성증권 | 60,880,143 | 55,153,782 | 5,726,361 | 458,478 |

| KB증권 | 58,957,029 | 53,379,285 | 5,577,743 | 1,493,102 |

| 하나증권 | 37,449,006 | 32,056,620 | 5,392,385 | 372,787 |

| 메리츠증권 | 46,775,714 | 41,728,729 | 5,046,985 | 776,179 |

| 신한금융투자 | 45,602,802 | 40,635,673 | 4,967,129 | 1,786,998 |

| 자료 : 각사 분기보고서(2022.03), 별도 기준 |

| 주) 자본총계 상위 8개 금융투자회사 기준 |

향후 금융환경은 증권사들의 퇴출, 신규진입, 합병, 금융지주회사 설립 확대 등 금융산업 구조조정의 가속화, 증권사들의 자기자본 확대 등을 통한 대형화 및 생존전략에따른 다양한 제휴 등으로 경쟁 심화가 불가피한 상황으로 판단됩니다. 또한 외국계 투자은행 및 강력한 자본력과 판매채널을 보유한 국내은행과의 경쟁이 심화될 수 있으며 금융상품간 차별화가 뚜렷하지 않은 상황에서 판매채널 열위로 인하여 증권사는 신규고객 확보와 금융상품 판매 등에 어려움이 가중되어 수익성 악화로 이어질 가능성이 존재합니다. 또한 금융투자업 내에서 대형화나 전문화 포지셔님에 성공하더라도 자산운용, 파생상품 개발, 자기자본 투자 등 업무 수행 과정에서 통합적 리스크 관리에 실패할 경우 재무건전성 악화 및 평판 위험 확대로 어려움을 겪을 수 있으므로 투자자께서는 이 점에 유의하시기 바랍니다.

| 다. 파생결합증권 발행잔액 증가에 따른 위험 파생결합증권은 저금리 기조하에서 투자자들에게 중위험 중수익 금융투자상품으로 인식되면서 2019년 파생결합증권 발행규모는 129.2조원으로, 역대 최대 발행규모를 기록하였으며,이후 2020년 ELS 총량 규제 및 리스크 관리 강화로 인해 2022년 1분기말 89.4조원까지 감소하였습니다. 증권사는 파생결합증권의 발행 및 상환 과정에서 ① 평판위험(불완전판매 및 불공정거래 이슈가 발생할 경우), ② 환매위험(단기간에 조기상환 요청이 집중될 경우)에 노출되어 있습니다. 또한 발행한 파생결합증권의 헤지운용 과정에서 ③ 신용위험(헤지자산이 부실화 될 경우), ④ 시장위험(기초자산 가격 변화를 따라가지 못할 경우)에 노출될 위험이 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 최근 장기화되고 있는 코로나19 및 밸류에이션 부담 등으로 증시 변동성이 증가함에 따라 투자자분들께서는 지속적인 모니터링이 필요합니다. 파생결합증권의 증가에 따른 운용자산(헤지자산)의 확대는 증권사 전체 총위험액의 증가를 야기하고, 전반적인 위험부담액이 증가하여 NCR에 부정적인 영향을 미칠 수 있으니 투자자분들께서는 이 점 유의하시기 바랍니다. |

파생결합증권이란 기초자산의 가격·이자율·지표·단위 또는 이를 기초로 하는 지수 등의 변동과 연계하여 미리 정하여진 방법에 따라 지급하거나 회수하는 금전 등이결정되는 권리가 표시된 증권(자본시장법 제4조 제7항 본문)을 의미합니다. 이 가운데 원금보장형 ELS, DLS는 '13.08 자본시장법 개정을 통해 '파생결합사채'라는 개념으로 분류(자본시장법 제4조 제7항 제4호) 됩니다.

| [파생결합증권의 종류] |

|

구분 |

내용 |

|---|---|

|

주식워런트증권 (ELW, Equity Linked Warrant) |

주식과 지수 등 기초자산을 사전에 정한 미래의 시점(만기일)에 미리 정한 가격(행사가격)으로 사거나 팔 수 있는 권리를 갖는 증권(KRX 상장) |

|

주가연계증권 (ELS, Equity Linked Securities) |

특정 주식의 가격이나 코스피 200 등 지수에 연동하여수익률이 결정되는 증권(비상장) |

|

파생결합증권 (DLS, Derivatives Linked Securities) |

주식, 주가지수 이외의 기초자산(원유, 금, 금리, 신용 등)의 가격변동에 따라 투자수익이 결정되는 증권(비상장) |

|

파생결합사채 (ELB/DLB) |

ELS/DLS와 상품 구성이 동일하나 원금이 보장된 증권(비상장)으로 상법 적용 |

|

상장지수증권 (ETN, Exchange Traded Note) |

기초지수(ex. KOSPI 선물지수, ELS발행지수, 전략지수 등)의 수익률에 따라 수익을 지급하는 신종 파생결합증권 |

| 출처 : 한국예탁결제원 |

파생결합증권의 발행 규모는 2010년대 들어 급증하여, 파생결합증권의 발행잔액은 2010년 22.4조원에서 2020년말 89.0조원으로 크게 증가하였습니다. 이는 금융투자회사들의 2020년말 기준 총 자산인 609.2조원의 14.6% 수준입니다. 이후, 2022년 1분기말 생결합증권 발행규모는 89.4조원을 기록하고 있으며, 금융투자회사 전체 총자산 규모의 약 13.6% 수준입니다. 이 중 원금비보장형 상품이 46.0조원으로 약 51.5%를 차지하고 있습니다.

| [파생결합증권 종류별 발행잔액 추이] |

| (단위 : 조원, %) |

| 구 분 | 2022년 3월말 |

2021년말 | 2020년말 |

|---|---|---|---|

|

파생결합증권(A) |

89.4 | 84.8 | 89.0 |

|

원금非보장형 (ELS+DLS) |

46.0 | 41.0 | 46.9 |

|

원금보장형 (ELB+DLB) |

43.4 | 43.7 | 42.1 |

|

금융투자회사 총자산(B) |

659.4 | 621.0 | 609.2 |

|

(A/B) |

13.6 | 13.7 | 14.6% |

| 주) 증권사 국내법인 및 외국계지점 합계 기준 출처 : 한국예탁결제원 증권정보포털, 금융감독원 금융통계정보시스템 |

ELS로 대표되는 파생결합증권은 저금리 기조하에서 투자자들에게 중위험 중수익 금융투자상품으로 인식되면서 증권사와 은행 신탁계정 등을 통해 빠르게 판매규모가 증가하였습니다. 일반적으로 파생결합증권의 발행에 따른 위험요소로 투자자 측면에서는 원금 및 이자 손실 가능성이 부각되어 왔으나, 발행 증권사 측면에서는 투자성과가 투자자에게 귀속되는 점과 자산과 부채의 매칭이 이루어지는 점 등으로 인하여 상대적으로 재무건전성에 미치는 영향이 제한적인 것으로 인식되어 왔습니다. 다만, 증권사는 파생결합증권의 발행 및 상환 과정에서 ① 평판위험(불완전판매 및 불공정거래 이슈가 발생할 경우), ② 환매위험(단기간에 조기상환 요청이 집중될 경우)에 노출되어 있습니다. 또한 발행한 파생결합증권의 헤지운용 과정에서 ③ 신용위험(헤지자산이 부실화 될 경우), ④ 시장위험(기초자산 가격 변화를 따라가지 못할 경우)에 노출됩니다.