|

|

22_0725 대표이사확인서_1 |

정 정 신 고 (보고)

| 2022년 07월 25일 |

1. 정정대상 공시서류 : 사업보고서

2. 정정대상 공시서류의 최초제출일 : 2022년 03월 17일

3. 정정사항

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| I. 회사의 개요 4. 주식의 총수 라. 자기주식 신탁 계약 체결ㆍ해지 이행현황 |

기재사항 보완 | 주1) 참조 | 주1) 참조 |

| II. 사업의 내용 3.원재료 및 생산설비 다. 생산 및 설비에 관한사항 |

기재오류 | 주2) 참조 | 주2) 참조 |

| VIII. 임원 및 직원 등에 관한 사항 1. 임원 및 직원 등의 현황 - 직원 등 현황 |

기재오류 | 주3) 참조 | 주3) 참조 |

| IX. 계열회사 등에 관한 사항 3. 타법인출자 현황(요약) |

기재오류 | 주4) 참조 | 주4) 참조 |

주1)[정정전]

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2019년 10월 29일 | 2020년 10월 30일 | 16,800 | 10,141 | 60.4 | - | - | - |

| 신탁 해지 | 2020년 10월 27일 | 2021년 10월 29일 | 13,000 | 29 | 0.2 | - | - | 2021년 11월 04일 |

| 신탁 해지 | 2020년 10월 30일 | 2021년 10월 30일 | 16,800 | 410 | 2.4 | - | - | 2021년 11월 04일 |

| 신탁 체결 | 2021년 10월 29일 | 2022년 10월 28일 | 10,000 | 134 | 1.34 | - | - | - |

주1> 계약금액 16,800 백만원 신탁계좌는 2020년 10월 30일 기간 만료 후 계약을

연장하여 2021년 10월 30일 계약 종료

주2> 공시되어 있는 계좌들은 매수만 진행했거나 진행 중임

[정정후]

다. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2018년 10월 25일 | 2019년 10월 29일 | 20,000 | 16,177 | 80.1 | - | - | 2019년 11월 01일 |

| 신탁 해지 | 2018년 10월 25일 | 2019년 10월 24일 | 11,900 | 7,965 | 73.2 | - | - | - |

| 신탁 해지 | 2019년 10월 25일 | 2020년 04월 24일 | 11,900 | 2,615 | 22.0 | - | - | 2020년 05월 06일 |

| 신탁 해지 | 2019년 10월 29일 | 2020년 10월 30일 | 16,800 | 10,141 | 60.4 | - | - | - |

| 신탁 해지 | 2020년 10월 27일 | 2021년 10월 29일 | 13,000 | 29 | 0.2 | - | - | 2021년 11월 04일 |

| 신탁 해지 | 2020년 10월 30일 | 2021년 10월 30일 | 16,800 | 410 | 2.4 | - | - | 2021년 11월 04일 |

| 신탁 체결 | 2021년 10월 29일 | 2022년 10월 28일 | 10,000 | 134 | 1.3 | - | - | - |

주1> 계약금액 16,800 백만원 신탁계좌는 2020년 10월 30일 기간 만료 후 계약을

연장하여 2021년 10월 30일 계약 종료

주2> 계약금액 11,900 백만원 신탁계좌는 2019년 10월 24일 기간 만료 후 계약을

연장하여 2020년 4월 24일 계약 종료

주3> 공시되어 있는 계좌들은 매수만 진행했거나 진행 중임

주4 >계약금액 13,000 백만원과 16,800 백만원 신탁계좌의 이행률은 주가 안정

목적으로 신탁계약을 진행하였으나 주가 변동성이 크지 않아 매입횟수가

줄어 이행률은 50% 미만이 됨.

주2) [정정전]

다. 생산 및 설비에 관한 사항

지배회사 및 종속회사의 제품은 전량 외주 제작이며 자체적인 생산설비를 보유하고 있지 않습니다. 생산과 영업에 중요한 시설, 부동산 등 물적 재산에 관한 주요 변동내역은 다음과 같습니다.

| (단위 : 원) |

| 구분 | 기초 장부가액 |

증감 | 기말 장부가액 |

||

|---|---|---|---|---|---|

| 증가 | 감소 | 당기상각 | |||

| 토지 | 27,013,357,532 | 0 | (638,205,817) | 0 | 26,375,151,715 |

| 건물 | 86,129,488,185 | 2,539,025,884 | 0 | (2,809,483,193) | 85,859,030,876 |

| 구축물 | 3,106,125,437 | 865,454,000 | 0 | (197,639,280) | 3,773,940,157 |

| 차량운반구 | 0 | 0 | 0 | 0 | 0 |

| 공구와기구 | 219,200,020 | 111,487,974 | (57,551,676) | (105,260,150) | 167,876,168 |

| 비품 | 3,281,951 | 387,801 | 0 | (1,132,196) | 2,537,556 |

| 시설장치 | 25,695,341,495 | 8,293,143,727 | (505,893,248) | (13,641,597,645) | 19,840,994,329 |

| 건설중인자산 | 77,793,564 | 452,110,137 | (45,475,768) | (65,339,312) | 419,088,621 |

| 합계 | 214,418,182 | 917,073,959 | (408,836,182) | 0 | 722,655,959 |

| 142,459,006,366 | 13,178,683,482 | (1,655,962,691) | (16,820,451,776) | 137,161,275,381 | |

주> 상기 증감 내역 중 증가분은 취득사항 및 환율변동효과를 포함하며, 감소분은

환율변동, 처분 및 폐기 사항과 투자부동산으로 대체된 사항을 포함합니다.

[정정후]

다. 생산 및 설비에 관한 사항

지배회사 및 종속회사의 제품은 전량 외주 제작이며 자체적인 생산설비를 보유하고 있지 않습니다. 생산과 영업에 중요한 시설, 부동산 등 물적 재산에 관한 주요 변동내역은 다음과 같습니다.

| (단위 : 원) |

| 구분 | 기초 장부가액 |

증감 | 기말 장부가액 |

||

|---|---|---|---|---|---|

| 증가 | 감소 | 당기상각 | |||

| 토지 | 27,013,357,532 | 0 | (638,205,817) | 0 | 26,375,151,715 |

| 건물 | 86,129,488,185 | 2,539,025,884 | 0 | (2,809,483,193) | 85,859,030,876 |

| 구축물 | 3,106,125,437 | 865,454,000 | 0 | (197,639,280) | 3,773,940,157 |

| 기계장치 | 0 | 0 | 0 | 0 | 0 |

| 차량운반구 | 219,200,020 | 111,487,974 | (57,551,676) | (105,260,150) | 167,876,168 |

| 공구와기구 | 3,281,951 | 387,801 | 0 | (1,132,196) | 2,537,556 |

| 비품 | 25,695,341,495 | 8,293,143,727 | (505,893,248) | (13,641,597,645) | 19,840,994,329 |

| 시설장치 | 77,793,564 | 452,110,137 | (45,475,768) | (65,339,312) | 419,088,621 |

| 건설중인자산 | 214,418,182 | 917,073,959 | (408,836,182) | 0 | 722,655,959 |

| 합계 | 142,459,006,366 | 13,178,683,482 | (1,655,962,691) | (16,820,451,776) | 137,161,275,381 |

주3) [정정전]

- 직원 등 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원) |

| 직원 | 소속 외 근로자 |

비고 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사업부문 | 성별 | 직 원 수 | 평 균 근속연수 |

연간급여 총 액 |

1인평균 급여액 |

남 | 여 | 계 | |||||

| 기간의 정함이 없는 근로자 |

기간제 근로자 |

합 계 | |||||||||||

| 전체 | (단시간 근로자) |

전체 | (단시간 근로자) |

||||||||||

| 눈높이 | 남 | 590 | - | 2 | - | 592 | 18.3 | 33,097 | 55 | 2 | - | 2 | - |

| 눈높이 | 여 | 1,044 | - | 4 | 5 | 1,053 | 13.3 | 42,169 | 40 | - | |||

| 콘텐츠 | 남 | 59 | - | 4 | - | 63 | 6.7 | 3,495 | 55 | - | |||

| 콘텐츠 | 여 | 115 | - | 1 | - | 116 | 6.6 | 5,251 | 45 | - | |||

| 해외사업 | 남 | 6 | - | 1 | 1 | 8 | 5.6 | 396 | 49 | - | |||

| 해외사업 | 여 | 9 | - | - | - | 9 | 9.0 | 332 | 36 | - | |||

| 경영지원 | 남 | 160 | 1 | 12 | 23 | 196 | 9.3 | 8,604 | 43 | - | |||

| 경영지원 | 여 | 286 | 4 | 1 | 15 | 306 | 8.5 | 10,375 | 33 | - | |||

| 합 계 | 2,269 | 5 | 25 | 44 | 2,343 | 13.0 | 103,719 | 45 | - | ||||

주> 보수가 발생한 인원을 기준으로 산정하였습니다.

[정정후 ]

- 직원 등 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원) |

| 직원 | 소속 외 근로자 |

비고 | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사업부문 | 성별 | 직 원 수 | 평 균 근속연수 |

연간급여 총 액 |

1인평균 급여액 |

남 | 여 | 계 | |||||

| 기간의 정함이 없는 근로자 |

기간제 근로자 |

합 계 | |||||||||||

| 전체 | (단시간 근로자) |

전체 | (단시간 근로자) |

||||||||||

| 눈높이 | 남 | 592 | - | - | - | 592 | 18.3 | 33,097 | 56 | 2 | - | 2 | - |

| 눈높이 | 여 | 1,027 | - | 26 | 5 | 1,053 | 13.3 | 42,170 | 41 | - | |||

| 콘텐츠 | 남 | 63 | - | - | 63 | 6.7 | 3,496 | 55 | - | ||||

| 콘텐츠 | 여 | 113 | - | 3 | - | 116 | 6.6 | 5,252 | 46 | - | |||

| 해외사업 | 남 | 7 | - | 1 | 1 | 8 | 5.6 | 396 | 57 | - | |||

| 해외사업 | 여 | 9 | - | - | - | 9 | 9 | 333 | 37 | - | |||

| 경영지원 | 남 | 170 | 1 | 26 | 24 | 196 | 9.3 | 8,604 | 51 | - | |||

| 경영지원 | 여 | 276 | 4 | 30 | 19 | 306 | 8.5 | 10,379 | 38 | - | |||

| 합 계 | 2,257 | 5 | 86 | 49 | 2,343 | 13.0 | 103,727 | 47 | - | ||||

주> 보수가 발생한 인원을 기준으로 산정하였습니다.

주4) [정정전]

3. 타법인출자 현황(요약)

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원) |

| 출자 목적 |

출자회사수 | 총 출자금액 | |||||

|---|---|---|---|---|---|---|---|

| 상장 | 비상장 | 계 | 기초 장부 가액 |

증가(감소) | 기말 장부 가액 |

||

| 취득 (처분) |

평가 손익 |

||||||

| 경영참여 | - | 18 | 18 | 60,101 | 35,515 | -24,204 | 71,412 |

| 일반투자 | - | 6 | 6 | 500 | 3,619 | -736 | 3,383 |

| 단순투자 | 1 | 18 | 18 | 84,734 | -6,642 | 5,145 | 83,237 |

| 계 | 1 | 42 | 43 | 145,335 | 32,492 | -19,795 | 158,032 |

[정정후]

3. 타법인출자 현황(요약)

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원) |

| 출자 목적 |

출자회사수 | 총 출자금액 | |||||

|---|---|---|---|---|---|---|---|

| 상장 | 비상장 | 계 | 기초 장부 가액 |

증가(감소) | 기말 장부 가액 |

||

| 취득 (처분) |

평가 손익 |

||||||

| 경영참여 | - | 18 | 18 | 60,101 | 35,515 | -24,204 | 71,412 |

| 일반투자 | - | 6 | 6 | 500 | 3,619 | -736 | 3,383 |

| 단순투자 | 1 | 18 | 19 | 84,734 | -6,642 | 5,145 | 83,237 |

| 계 | 1 | 42 | 43 | 145,335 | 32,492 | -19,795 | 158,032 |

【 대표이사 등의 확인 】

|

|

22_0725 대표이사확인서_1 |

사 업 보 고 서

(제 35 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 03월 17일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 대교 |

| 대 표 이 사 : | 강 호 준 |

| 본 점 소 재 지 : | 서울특별시 관악구 보라매로3길 23 대교타워 |

| (전 화) 02-829-1114 | |

| (홈페이지) http://www.daekyo.com | |

| 작 성 책 임 자 : | (직 책) 상 무 (성 명) 이 영 호 |

| (전 화) 02-829-1114 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 서명_1 |

I. 회사의 개요

1. 회사의 개요

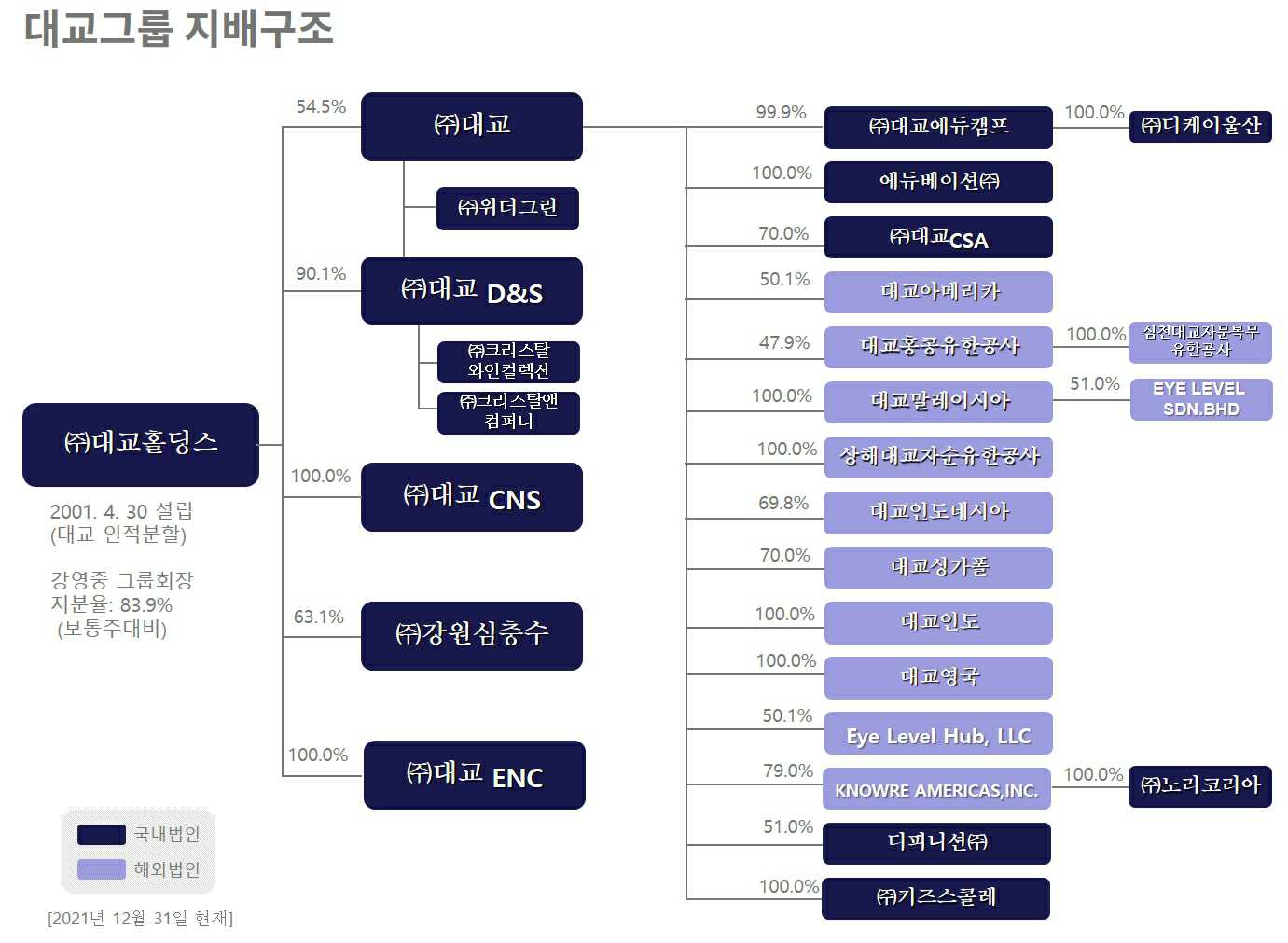

1. 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 17 | 2 | 3 | 16 | 16 |

| 합계 | 17 | 2 | 3 | 16 | 16 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주1> ㈜대교에듀캠프를 존속법인으로 하여 ㈜트니트니를 합병하였으며, ㈜트니트니 해산의 대가로 ㈜대교에듀캠프의 주식을 추가 취득하였습니다.

(합병 등기일: 2021년 4월 30일)

주2> 장춘대교자순유한공사는 당기 중에 청산을 완료하였습니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

디피니션(주) | 회사 신설 및 지배력 획득 |

| (주)키즈스콜레 | 주식 신규 취득으로 지배력 획득 | |

| 연결 제외 |

㈜트니트니 | 당기 중 ㈜대교에듀캠프로 합병 |

| 장춘대교자순유한공사 | 당기 중 청산 완료 | |

| (주)대교에듀피아 | 당기 중 파산 종결 (2021년 11월 30일) |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2004년 02월 03일 | - | - |

나. 신용평가에 관한 사항

지배회사가 신용평가 전문기관으로부터 받은 신용평가등급은 다음과 같습니다.

| 평가일 | 기업신용평가등급 | 평가기관 | 비고 |

|---|---|---|---|

| 2021년 9월 23일 | e-2- (AA-) |

나이스디앤비 | 본 등급(e-2-)은 회사채에 대한 신용평가등급 AA-에 준하는 신용평가등급임 |

[신용등급 정의]

| 신용등급 | 회사채 등급에 준하는 기업신용등급 |

정의 |

|---|---|---|

| e-1 |

AAA |

최상위의 상거래 이행능력을 보유한 수준 |

| e-2 |

AA |

우량한 상거래 이행능력을 보유하여, 환경변화에 대한 대처능력이 충분한 수준 |

| e-3 |

A |

양호한 상거래 이행능력을 보유하여, 환경변화에 대한 대처능력이 상당한 수준 |

| e-4 |

BBB |

양호한 상거래 이행능력이 인정되나, 환경변화에 대한 대처능력은 다소 제한적인 수준 |

| e-5 |

BB |

단기적 상거래 이행능력이 인정되나, 환경변화에 대한 대처능력은 제한적인 수준 |

| e-6 |

B |

단기적 상거래 이행능력이 인정되나, 환경변화에 대한 대처능력은 미흡한 수준 |

| e-7 |

CCC |

현 시점에서 신용위험 발생가능성이 내포된 수준 |

| e-8 |

CC |

현 시점에서 신용위험 발생가능성이 높은 수준 |

| e-9 |

C |

현 시점에서 신용위험 발생가능성이 매우 높고 향후 회복가능성도 매우 낮은 수준 |

| e-10 |

D |

상거래 불능 및 이에 준하는 상태에 있는 수준 |

| NG | NG | 등급부재: 신용평가불응, 자료불충분, 폐(휴)업 등의 사유로 판단보류 |

다. 회사의 법적·상업적 명칭

지배회사의 명칭은 주식회사 대교이고, 영문명은 Daekyo Co., Ltd. 입니다.

단, 약식으로 표기할 경우에는 ㈜대교 또는 Daekyo 라고 합니다.

라. 설립일자

지배회사는 1976년 07월 09일에 한국공문수학연구회로 설립되어, 1986년 12월 20일에 ㈜대교문화로 법인전환하였습니다. 이후 1991년 1월 상호를 ㈜대교문화에서 ㈜대교로 변경하였으며, 2004년 02월 03일 한국거래소가 개설한 유가증권시장에 주식을 상장하였습니다.

마. 본사의 주소, 전화번호 및 홈페이지 주소

◇ 주소 : 서울특별시 관악구 보라매로3길 23 대교타워

◇ 대표전화번호 : 02) 829-1114

◇ 홈페이지 : http://www.daekyo.com, http://company.daekyo.com (국문)

http://eng.daekyo.com (영문)

바. 주요 사업의 내용

지배회사 및 연결대상 종속회사들이 영위하는 사업은 교육서비스, 교육기관사업,

해외교육사업입니다.

→ 상세한 내용은 동 공시서류의 'II. 사업의 내용'을 참조하시기 바랍니다.

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경

- 해당사항이 없습니다.

나. 경영진의 중요한 변동

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 26일 | 정기주총 | 사내이사 김우승 | 대표이사 강호준 사외이사 곽상욱 |

대표이사 박수완 사임 (2021.03.16) 사내이사 박동수 사임 (2020.07.01) |

| 2020년 03월 20일 | 정기주총 | - | 사내이사 강영중 사외이사 우원길 |

- |

| 2019년 03월 22일 | 정기주총 | 사내이사 강호철 사외이사 이승호 |

대표이사 박수완 | 기타비상무이사 권선우 사임 (2019.03.22) 사외이사 조홍희 임기만료 |

| 2018년 03월 23일 | 정기주총 | 사내이사 박동수 사내이사 강호준 사외이사 곽상욱 |

기타비상무이사 권선우 | 사내이사 조영완 사임 (2017.06.30) 사내이사 손태원 사임 (2017.08.31) 사외이사 명동성 임기만료 |

| 2017년 03월 17일 | 정기주총 | 사외이사 우원길 | 사내이사 강영중 | 사외이사 배동만 임기완료 |

주> 강호준 사내이사가 2021년 제34기 정기주총에서 재선임된 후, 당일 이사회에서 대표이사로 신규선임 되었습니다.

다. 회사가 합병 등을 한 경우 그 내용

- ㈜대교문고는 ㈜대교에 합병되어 해산되었습니다.

(합병 등기일: 2017년 03월 08일)

- ㈜트니트니를 존속법인으로 하여 ㈜티엔홀딩스를 합병하였으며, ㈜티엔홀딩스

해산의 대가로 ㈜티엔홀딩스가 보유하고 있던 ㈜트니트니의 주식을 신규 취득하였 습니다. (합병등기일: 2020년 8월 20일)

- ㈜대교에듀캠프를 존속법인으로 하여 ㈜트니트니를 합병하였으며, ㈜트니트니

해산의 대가로 ㈜대교에듀캠프의 주식을 추가 취득하였습니다.

(합병등기일: 2021년 4월 30일)

라. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- ㈜대교에듀피아는 법원의 회생폐지 결정을 받아 파산 절차 완료하였습니다.

(파산 종결일: 2021년 11월 30일)

- 장춘대교자순유한공사는 당기 중에 청산을 완료하였습니다.

마. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 구 분 | 상 호 | 회사의 연혁 |

|---|---|---|

| 지배회사 | (주)대교 |

2017. 01. 대교베이비TV 개국 대교어린이TV, 미술관에 간 클래식 2017 Media Awards 수상 차이홍공자학당, 제12회 세계 공자학원대회 선진 우수 공자학당 선정 2018. 05. 디지털미디어 서비스 '대교 상상Kids' 론칭 2018. 09. 눈높이 러닝센터, 국내 최초 '공부역량 계발 서비스' 론칭 2020. 03. 눈높이·솔루니, 온라인 학습 시스템 오픈 솔루니, 프로젝트 수업 서비스 '스마트씽킹' 론칭 |

| 종속회사 | ㈜대교에듀캠프 | 2017. 10. 2017 슈비두바 코러스코리아 합창대회 개최 2019. 10. E-commerce 기반 온라인 쇼핑몰 '키플런' 론칭, 2021. 04 온라인 라이브 전문 교육 플랫폼 '방클' 출시 |

| 대교아메리카 | 2014. 03. Eye Level Hub, LLC 기업 분할 2014. 10. Eye Level, 美 Franchise Times 선정 프랜차이즈 브랜드 100위 선정 |

|

| 대교인도 | 2018. 02. 2018 인도 교육상, '가장 혁신적인 방과후 교육 모델' 부문 수상 2018. 07. 인도상공회의소 주관 "The Best Interactive Service Provider 부문 - Best Systematic after School Program" 수상 |

|

| 대교인도네시아 | 2019. 11. Eye Level IFBC TOP GLOBAL FRANCHISE AWARD 2019 수상 | |

| KnowRe | 2020. 10. 맞춤형 AI 학습 원천기술 미국 특허 획득 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 35기 (2021년말) |

34기 (2020년말) |

33기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 84,702,850 | 84,702,850 | 84,702,850 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 42,351,425,000 | 42,351,425,000 | 42,351,425,000 | |

| 우선주 | 발행주식총수 | 19,426,990 | 19,426,990 | 19,426,990 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 9,713,495,000 | 9,713,495,000 | 9,713,495,000 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 52,064,920,000 | 52,064,920,000 | 52,064,920,000 |

4. 주식의 총수 등

당사는 공시서류 작성기준일 현재 발행할 주식의 총수는 1,500,000,000주이며, 현재까지 발행한 주식수는 104,129,840주입니다. 2021년 말 현재 자기주식을 제외한 유통주식수는 83,218,841주입니다.

가. 주식의 총수 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,125,000,000 | 375,000,000 | 1,500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 84,702,850 | 19,426,990 | 104,129,840 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 84,702,850 | 19,426,990 | 104,129,840 | - | |

| Ⅴ. 자기주식수 | 15,655,636 | 5,255,363 | 20,910,999 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 69,047,214 | 14,171,627 | 83,218,841 | - | |

다. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 1,834,395 | 21,052 | 1,834,395 | - | 21,052 | - | |

| 우선주 | 731,291 | 32,425 | 743,510 | - | 20,206 | - | |||

| 현물보유물량 | 보통주 | 13,800,189 | 1,834,395 | - | - | 15,634,584 | - | ||

| 우선주 | 4,699,380 | 743,510 | 207,733 | - | 5,235,157 | - | |||

| 소계(b) | 보통주 | 15,634,584 | 1,855,447 | 1,834,395 | - | 15,655,636 | - | ||

| 우선주 | 5,430,671 | 775,935 | 951,243 | - | 5,255,363 | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 15,634,584 | 1,855,447 | 1,834,395 | - | 15,655,636 | - | ||

| 우선주 | 5,430,671 | 775,935 | 951,243 | - | 5,255,363 | - | |||

주1> 기초는 공시서류작성 기준일이 속하는 사업연도 개시시점이며, 기말은 공시

서류작성 기준일(결제일)입니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2018년 10월 25일 | 2019년 10월 29일 | 20,000 | 16,177 | 80.1 | - | - | 2019년 11월 01일 |

| 신탁 해지 | 2018년 10월 25일 | 2019년 10월 24일 | 11,900 | 7,965 | 73.2 | - | - | - |

| 신탁 해지 | 2019년 10월 25일 | 2020년 04월 24일 | 11,900 | 2,615 | 22.0 | - | - | 2020년 05월 06일 |

| 신탁 해지 | 2020년 10월 29일 | 2021년 10월 30일 | 16,800 | 10,141 | 60.4 | - | - | - |

| 신탁 해지 | 2020년 10월 27일 | 2021년 10월 29일 | 13,000 | 29 | 0.2 | - | - | 2021년 11월 04일 |

| 신탁 해지 | 2021년 10월 30일 | 2022년 10월 30일 | 16,800 | 410 | 2.4 | - | - | 2021년 11월 04일 |

| 신탁 체결 | 2021년 10월 29일 | 2022년 10월 28일 | 10,000 | 134 | 1.3 | - | - | - |

주1> 계약금액 16,800 백만원 신탁계좌는 2020년 10월 30일 기간 만료 후 계약을

연장하여 2021년 10월 30일 계약 종료

주2> 계약금액 11,900 백만원 신탁계좌는 2019년 10월 24일 기간 만료 후 계약을

연장하여 2020년 4월 24일 계약 종료

주3> 공시되어 있는 계좌들은 매수만 진행했거나 진행 중임

주4 >계약금액 13,000 백만원과 16,800 백만원 신탁계좌의 이행률은 주가 안정

목적으로 신탁계약을 진행하였으나 주가 변동성이 크지 않아 매입횟수가

줄어 이행률은 50% 미만이 됨.

마. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 1993년 10월 06일 | |||

| 주당 발행가액(액면가액) | 500 | 500 | ||

| 발행총액(발행주식수) | 9,713,495,000 | 19,426,990 | ||

| 현재 잔액(현재 주식수) | 9,713,495,000 | 19,426,990 | ||

| 주식의 내용 |

이익배당에 관한 사항 | ◇ 우선주식에 대하여는 액면금액을 기준으로하여 발행시 이사회 결의에 따라 9%이상 범위로 우선 배당율을 정한다. ◇ 보통주식의 배당율이 우선주식의 배당율을 초과할 경우에는 그 초과분에 대하여 보통주식과 동일한 비율로 참가시켜 배당한다. ◇ 우선주식에 대하여 당해 사업연도의 이익에서 소정의 배당을 할 수 없을 경우에는 그 미 배당분을 누적하여 다음 사업연도의 배당시에 우선하여 배당한다. |

||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | ◇ 회사가 발행하는 우선주식에 대해서는 의결권이 없다. 단, 우선주식에 대하여 소정의 배당을 하지 아니한다는 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있는 것으로 한다. |

|||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

※ 상기 내용은 당사 정관 제8조의 2에 근거하고 있습니다. | |||

주1> 상기 발행일자는 우선주 최초발행일 기준입니다.

주2> 상기 액면가액은 액면분할 후 기준입니다.

(2008.10.13, 주당금액 5,000원→500원)

주3> 상세 사항은 발행일자별 내역을 참조하시기 바랍니다.

| (단위 : 주, 원) |

|

일 자 |

사 유 |

주식의 종류 |

주식수 |

주 당 액면가액 |

액면가액 합 계 |

|---|---|---|---|---|---|

|

1993.10.06. |

유상증자 |

기명식우선주 |

90,000 |

5,000 | 450,000,000 |

|

1993.12.13. |

유상증자 |

기명식우선주 |

50,000 |

5,000 | 250,000,000 |

|

1994.08.25. |

유상증자 |

기명식우선주 |

43,554 |

5,000 | 217,770,000 |

|

1994.08.25. |

무상(주식발행초과금) |

기명식우선주 |

256,338 |

5,000 | 1,281,690,000 |

|

1995.03.27. |

무상(주식발행초과금) |

기명식우선주 |

413,790 |

5,000 | 2,068,950,000 |

|

1996.03.12. |

무상증자 |

기명식우선주 |

121,955 |

5,000 | 609,775,000 |

|

1996.05.16. |

유상증자 |

기명식우선주 |

152,450 |

5,000 | 762,250,000 |

|

1998.03.01. |

㈜대교유통합병 |

기명식우선주 |

176,625 |

5,000 | 883,125,000 |

|

1998.05.18. |

무상증자 |

기명식우선주 |

183,304 |

5,000 | 916,520,000 |

|

2000.03.09. |

유상증자 |

기명식우선주 |

454,683 |

5,000 | 2,273,415,000 |

5. 정관에 관한 사항

당사 정관의 최근 개정일은 2021년 10월 18일이며, 임시 주주총회 (2021년 10월 18일 개최)에서 정관 변경 안건이 승인되었습니다.

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 10월 18일 | 임시 주주총회 | 제 2조(목적) 1. ~ 66. (현행과 동일) 67. 사회복지 서비스(방문, 상담,재활) 제공업 68. 노인복지시설 설치 및 운영업 69. 거주 및 비거주 복지시설 운영업 70. 각 호에 관련된 부대사업 |

- 시니어 사업 영역 확대 |

| 2021년 03월 26일 | 제 34기 정기 주주총회 | 제10조의 2(신주의 배당 기산일) 회사는 배당 기준일 현재 발행(전환되는 경우를 포함한다)된 동종 주식에 대하여 발행일에 관계없이 모두 동등하게 배당한다. 제13조(주주권리행사 기준일) ①회사는 매년 12월 31일 최종의 주주명부에 기재되어 있는 주주를 그 결산기에 관한 정기 주주총회에서 권리를 행사할 주주로 한다. 다만 이사회 결의로 12월 31일 이후의 날을 정하여 해당일에 주주명부에 기재되어 있는 주주를 권리를 행사할 주주로 할 수 있으며, 이 경우 다음 사항을 준수하여야 한다. 1. 회사는 12월 31일로부터 2주간 전에 권리행사 기준일이 이사회 결의를 통해 변경될 예정임을 공고하여야 한다. 2. 이사회 결의로 정할 수 있는 날은 12월31일로부터 1개월 이내로 하며, 회사는 이사회 결의로 정한 날의 2주간 전에 이를 공고하여야 한다. ②회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있으며, 회사는 이사회 결의로 정한 날의 2주간 전에 이를 공고하여야 한다. ③<삭제> 제14조(전환사채의 발행) ⑤주식으로 전환된 경우 회사는 전환 전에 지급시기가 도래한 이자에 대하여만 이자를 지급 한다 제15조(신주인수권부사채의 발행) ⑤<삭제> 제17조(소집시기) ②정기주주총회는 제13조 제1항의 규정에 따라 정해진 날로부터 3개월 이내에, 임시주주총회는 필요에 따라 소집한다. 제45조(이익배당) ③제1항의 배당은 제13조 1항의 규정에 따라 정해진 날에 주주명부에 기재되어 있는 주주 또는 등록된 질권자에게 지급한다. 제45조의 2(분기배당) ④<삭제> |

- 상법 개정 내용 반영 - 주주권리 강화 개정 상법의 취지 반영하여 정기총회 개최일 유연화 - 제10조의 2의 변경에 따라 이자 지급시기 이후 전환일까지 발생할 수 있는 이자에 대한 지급 의무가 발생하지 않음을 분명히 함 - 제 10조의 2의 조정에 따라 배당기산일 준용 규정 삭제 - 제 13조 제 1항의 변경에 따라 정기총회 소집시기 규정 변경 - 정기총회 권리주주와 배당대상 주주를 통일함 - 제 10조의 2의 변경에 따라 배당기산일 준용규정 삭제 |

| 2020년 03월 20일 | 제 33기 정기 주주총회 |

제2조(목적) 1. ~ 65. (현행과 동일) 66. 위치정보 및 위치기반서비스업 67. 각 호에 관련된 부대사업 제31조(이사의 임기) ② 사외이사의 총 재임기간은 6년을 초과할 수 없다. |

- 신규 목적사업 추가 - 상법 시행령 개정사항 반영 |

II. 사업의 내용

1. 사업의 개요

지배회사인 ㈜대교는 1986년 12월에 설립되어 학습지의 출판, 제조 및 판매를 주력 사업으로 하는 교육ㆍ문화기업입니다. 지배회사 및 연결대상 종속회사들이 영위하는사업은 교육서비스 (㈜대교, ㈜대교에듀캠프), 교육기관사업(㈜대교에듀캠프), 해외교육사업(대교아메리카, 대교홍콩유한공사, 대교말레이시아, 상해대교자순유한공사, 대교인도네시아, 대교싱가폴, 대교인도, 대교영국), 디지털 교육 플랫폼 개발(KNOWRE AMERICAS,INC), 학원전문 서비스업(에듀베이션㈜) 입니다.

| 사업부문 | 회사명 | 주요 상표 등 | 주요고객 | 사업내용 | |

|---|---|---|---|---|---|

| 국내 | 교육서비스 | ㈜대교, ㈜대교에듀캠프 |

눈높이, 써밋, 차이홍, 솔루니, 어린이TV, 키즈잼, 트니트니 등 |

영유아~성인 | 러닝센터사업 및 주간방문학습지, 온라인교육서비스, 교육출판사업,방송사업 영유아 대상 신체활동 교육 프로그램 제공 |

| 교육기관사업 | ㈜대교에듀캠프 | 스쿨버스100, 오르프슐레, 브레인짐, 방클 등 |

유아~초등 | 유아교육기관 및 초등 방과후교실 대상 교육프로그램 제공 |

|

| 해외 | 해외교육사업 | 대교아메리카 대교홍콩유한공사 대교말레이시아 상해대교자순유한공사 대교인도네시아 대교싱가폴 대교인도 대교영국 |

Eye Level | 유아~중고등 | 러닝센터사업, 온라인교육서비스 |

가. 사업부문별 요약 재무현황

| (단위 : 백만원) |

| 구 분 | 제35기 (2021년) | 제34기(2020년) | 제33기(2019년) | ||||

|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||

| 교육서비스 및 출판사업 |

자산 | 831,964 | 94.4% | 864,383 | 96.0% | 919,990 | 95.5% |

| 매출액 | 611,652 | 94.6% | 596,611 | 96.0% | 708,229 | 92.7% | |

| 영업이익 | (27,498) | - | (14,121) | - | 28,866 | 98.6% | |

| 교육기관사업 | 자산 | 30,982 | 3.5% | 19,025 | 2.1% | 19,504 | 2.0% |

| 매출액 | 18,486 | 2.9% | 10,609 | 1.7% | 34,039 | 4.5% | |

| 영업이익 | (8,851) | - | (6,857) | - | 1,200 | 4.1% | |

| 해외교육사업 | 자산 | 18,820 | 2.1% | 17,155 | 1.9% | 23,692 | 2.5% |

| 매출액 | 16,123 | 2.5% | 14,311 | 2.3% | 21,967 | 2.9% | |

| 영업이익 | 2,093 | - | (1,603) | - | (780) | (2.7%) | |

| 소계 | 자산 | 881,766 | 100.0% | 900,563 | 100.0% | 963,186 | 100.0% |

| 매출액 | 646,261 | 100.0% | 621,531 | 100.0% | 764,235 | 100.0% | |

| 영업이익 | (34,256) | 100.0% | (22,580) | 100.0% | 29,286 | 100.0% | |

| 기타 | 자산 | (68,199) | - | (55,401) | - | (43,312) | - |

| 매출액 | (7,866) | - | 5,475 | - | (2,296) | - | |

| 영업이익 | 5,944 | - | (5,447) | - | 110 | - | |

| 합계 | 자산 | 813,567 | - | 845,162 | - | 919,874 | - |

| 매출액 | 638,395 | - | 627,006 | - | 761,939 | - | |

| 영업이익 | (28,312) | - | (28,027) | - | 29,396 | - | |

주1> 매출이 발생하지 않거나 주요하지 않은 종속회사의 실적과 연결조정 사항은

기타로 구분하였습니다.

나. 사업부문별 현황

(1) 교육서비스(㈜대교, ㈜대교에듀캠프)

[영업 개황]

지배회사 ㈜대교는 국내 최초로 개인별 능력별 1:1 학습관리를 제공하는 교육시스템을 도입한 이후 꾸준히 교육 사업 내의 영역을 확대해 왔습니다. 주간학습지 시장의 대표 브랜드인 '눈높이'를 비롯하여 중국어 학습 프로그램 '차이홍', 독서 및 논술 프로그램인 '솔루니', 유아동 도서브랜드 '꿈꾸는 달팽이', 어린이 종합 에듀테인먼트채널 '대교 어린이TV', '대교 노리Q' 사업을 운영하고 있습니다.

종속회사인 ㈜대교에듀캠프는 영유아 대상 신체활동 교육 프로그램을 제공하는 브랜드 '트니트니'를 보유하고 있습니다.

[경기변동의 특성]

㈜대교 및 종속회사가 주력하는 국내 교육서비스 산업은 타 서비스 산업 대비 경기변동에 큰 영향을 받지 않으나, 인구구조의 변동, 교육제도와 정책 등 비경제적 요인에 영향을 받는 업종입니다.

세부적으로는 주력인 초등시장의 경우 신학기와 방학기간에 판매가 증가하는 계절적특성이 있으나 교육수요가 주료 내신과 관련된 콘텐츠로 집중되고 있어 수능 컨텐츠 중심의 고등시장보다는 계절적 변화가 적은 편입니다.

국내 교육서비스 시장은 학령인구 감소와 경제 저성장 기조에도 불구하고 높은 교육열과 질 높은 교육에 대한 소비자 니즈 증가, 만 3~5세 누리과정으로 영유아까지 교육 수요층 확대, 고소득 고학력층의 교육비 지출 증가 등의 영향으로 소비는 꾸준히 이어지는 것으로 보입니다. 특히 최근 코로나19로 인한 비대면(Untact) 확산은 유례없는 공교육의 온라인 개학 등의 교육산업 내 큰 변화를 야기하였고 에듀테크 산업에 대한 소비자의 관심이 증대하고 있어 비대면 교육에 대한 수요는 더욱 커질 것으로 예상합니다.

[교육기관사업(㈜대교에듀캠프)]

종속회사 ㈜대교에듀캠프는 2012년 1월 1일자로 ㈜대교의 방과후학교 사업을 양수하여 유아기관과 초등학교 등 공교육 대상의 전문 위탁교육사업의 경쟁력을 한층 강화하였습니다. 어린이집, 유치원 등 전국 유아 기관대상 '오르프슐레', '브레인짐' 등의 유아 교육프로그램 및 전문강사를 파견하고 있으며, 초등학교 컴퓨터교실 등의 방과후학교 교육프로그램을 위탁 운영하고 있습니다.

최근 '만 5세 공통과정' 도입 등 정부의 영유아 보육 지원이 확대됨에 따라 놀이학습 및 체험학습에 대한 수요가 증가하고 있습니다. 또한 주 5일 수업제 전면 시행으로 초등학교와 특수학교에 '토요 돌봄교실' 이 확대되고 있어 포스트코로나 이후에는 유아기관 및 초등학교의 위탁교육사업 수요가 안정적으로 회복될 것으로 예상됩니다.

[해외교육사업(대교아메리카, 대교홍콩유한공사 등)]

(주)대교는 총 10개의 해외종속회사를 설립하여 'Eye Level' 이라는 브랜드로 진출하였으며, 세계 각국의 현지 외국인에게 수준 높은 눈높이 교육서비스를 제공하고 있습니다. 미국(뉴욕, 뉴저지, 애틀란타, 댈러스, 시카고, LA, 샌프란시스코), 중국(홍콩, 상해 등), 말레이시아, 인도네시아, 싱가포르, 인도, 영국에 현지 법인을 운영하고 있으며, 호주, 뉴질랜드, 필리핀, 태국, 중국(청도), UAE(두바이, 샤르자), 쿠웨이트, 미얀마, 그리스 등의 현지 프랜차이즈를 중심으로 'Eye Level' 의 눈높이 철학을 전파하며 '세상에서 가장 큰 학교' 로 도약하고 있습니다.

[기타사업]

2018년 08월 인공지능(AI) 수학교육 플랫폼 회사인 KNOWRE AMERICAS를 인수하여 에듀테크 서비스를 추진하고 있습니다. 대교의 우수한 교육 콘텐츠, 전문화된 채널 등 교육 플랫폼에 KNOWRE AMERICAS의 스마트 러닝 솔루션 개발 역량을 더해 4차 산업혁명 시대의 교육시장을 주도하고 세계 시장에서도 경쟁력을 갖춘 글로벌 교육기업으로 거듭나고자 합니다.

2019년 11월에는 본격적인 교육 플랫폼 사업 추진을 위해 학원 전문 서비스 기업

'에듀베이션'을 인수하여 학원, 강사, 학부모 등의 이용자를 통합하고 데이터 기반의플랫폼 기업으로 새로운 도약을 꾀하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품, 서비스 등의 가격변동 추이

| (단위: 원) |

| 구 분 | 회사명 | 품목 | 제35기 | 제34기 | 제33기 | |

|---|---|---|---|---|---|---|

| 국내 | 국내교육서비스 및 출판사업 |

㈜대교 | 눈높이(국어) 눈높이(수학) 눈높이(영어) 써밋스코어수학(초등) 써밋스코어수학(중등) |

35,000 35,000 37,000 80,000 120,000 |

35,000 35,000 37,000 80,000 120,000 |

35,000 35,000 37,000 - - |

| 차이홍(주니어) 차이홍(시니어) 차이홍(비즈) |

78,000 125,000 149,000 |

78,000 125,000 149,000 |

78,000 125,000 149,000 |

|||

| 솔루니(독서논술포럼) | 99,000 | 99,000 | 99,000 | |||

| 교육기관사업 | ㈜대교에듀캠프 | 컴퓨터교실 | 28,000 | 28,000 | 28,000 | |

| 해외 | 해외교육사업 | 대교홍콩유한공사 | Eye Level(수학) | HKD 850 | HKD 850 | HKD 850 |

주1> 산출대상 및 선정방법은 매출액 기준 주요제품으로 선정하였으며, 매년 기말 및 분기말 기준 제품별 1개월분 회비로 산출하였습니다.

3. 원재료 및 생산설비

가. 주요 원재료의 현황

국내 교육서비스 및 출판사업을 위한 주요 원재료인 종이용지는 타라유통에서 공급받고 있으며 제작의 외주가공 등은 타라 TPS등에서 제공받고 있습니다.

| (단위: 백만원,%) |

| 사업부문 | 매입유형 | 품 목 | 용 도 | 매입액 | 비율 | 비 고 |

|---|---|---|---|---|---|---|

| 교육서비스 | 원재료 | 용지 | 제조 | 3,316 | 14.27% | 타라유통 |

| 외주가공비 | 가공 | 제조 | 19,921 | 85.73% | 타라TPS외 | |

| 계 | - | - | - | 23,237 | 100.00% | - |

나. 주요원재료의 가격변동추이

| (단위 : 원 / 부가세별도) |

| 구 분 | 제35기 | 제34기 | 제33기 |

|---|---|---|---|

| 모조지 | 22,720 | 20,730 | 22,795 |

주> 산출기준

① 모조지 가격은 국전지 모조 70g/m²1연을 기준으로 함

② 용지 원재료의 가격은 시장의 수요·공급에 의한 제지회사의 할인율에 따라

가변적으로 결정되며, 이를 기준으로 매월 원재료(용지) 구매 단가가 결정됨

※ 주요 가격변동 요인: 용지는 원재료인 펄프를 수입하여 만들어 국내가격에 미치는 영향은 적으며 국내 제지회사의 수요공급에 의해 가격이 변동됩니다.

다. 생산 및 설비에 관한 사항

지배회사 및 종속회사의 제품은 전량 외주 제작이며 자체적인 생산설비를 보유하고 있지 않습니다. 생산과 영업에 중요한 시설, 부동산 등 물적 재산에 관한 주요 변동내역은 다음과 같습니다.

| (단위 : 원) |

| 구분 | 기초 장부가액 |

증감 | 기말 장부가액 |

||

|---|---|---|---|---|---|

| 증가 | 감소 | 당기상각 | |||

| 토지 | 27,013,357,532 | 0 | (638,205,817) | 0 | 26,375,151,715 |

| 건물 | 86,129,488,185 | 2,539,025,884 | 0 | (2,809,483,193) | 85,859,030,876 |

| 구축물 | 3,106,125,437 | 865,454,000 | 0 | (197,639,280) | 3,773,940,157 |

| 차량운반구 | 0 | 0 | 0 | 0 | 0 |

| 공구와기구 | 219,200,020 | 111,487,974 | (57,551,676) | (105,260,150) | 167,876,168 |

| 비품 | 3,281,951 | 387,801 | 0 | (1,132,196) | 2,537,556 |

| 시설장치 | 25,695,341,495 | 8,293,143,727 | (505,893,248) | (13,641,597,645) | 19,840,994,329 |

| 건설중인자산 | 77,793,564 | 452,110,137 | (45,475,768) | (65,339,312) | 419,088,621 |

| 합계 | 214,418,182 | 917,073,959 | (408,836,182) | 0 | 722,655,959 |

| 142,459,006,366 | 13,178,683,482 | (1,655,962,691) | (16,820,451,776) | 137,161,275,381 | |

주> 상기 증감 내역 중 증가분은 취득사항 및 환율변동효과를 포함하며, 감소분은

환율변동, 처분 및 폐기 사항과 투자부동산으로 대체된 사항을 포함합니다.

4. 매출 및 수주상황

가. 매출현황

국내 교육서비스 매출액은 총 매출액 합계의 94.6%를 차지하고 있으며, 교육기관 사업 등 기타 사업 매출이 2.9%를 차지하고 있습니다. 내수매출이 차지하는비중은 97.5%이며 해외매출은 2.5%입니다. 제35기 매출액에서 각 사업이 차지하는 비중은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 회사명 | 제35기 | 제34기 | 제33기 | ||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |||

| 국내 | 교육서비스 | ㈜대교 ㈜대교에듀캠프 |

611,652 |

94.6% |

596,611 | 96.0% | 708,229 | 92.7% |

| 교육기관사업 | ㈜대교에듀캠프 | 18,486 |

2.9% |

10,609 | 1.7% | 34,039 | 4.5% | |

| 해외 | 해외교육사업 | 대교아메리카 대교홍콩유한공사 대교말레이시아 상해대교자순유한공사 대교인도네시아 대교싱가폴 대교인도 대교영국 |

16,123 |

2.5% |

14,311 | 2.3% | 21,967 | 2.8% |

| 소계 | 646,261 |

100.0% | 621,531 | 100.0% | 764,235 | 100.0% | ||

| 기타 | (7,866) |

- | 5,475 | - | (2,296) | - | ||

| 합계 | 638,395 |

- | 627,006 | - | 761,939 | - | ||

주1>매출이 발생하지 않거나 주요하지 않은 종속회사의 실적과 연결조정 사항은

기타로 구분하였습니다.

주2>㈜대교에듀피아는 파산절차 완료에 따라 지배력을 상실하였으나 파산 전까지의 매출액이 연결실적으로 반영되었습니다.

5. 위험관리 및 파생거래

연결회사는 여러 활동으로 인하여 시장위험(이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

가. 이자율위험

이자율위험은 미래 시장이자율 변동에 따라 예금 또는 차입금에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다.

나. 가격위험

연결회사는 재무상태표상 당기손익-공정가치금융자산, 기타포괄손익-공정가치금융자산 또는 파생상품으로 분류되는 연결회사 보유지분증권의 가격위험에 노출되어 있습니다. 지분증권에 대한 투자로 인한 가격위험을 관리하기 위해 회사는 포트폴리오를 분산투자하고 있습니다.

다. 신용위험

연결회사는 거래상대방이 지급기일이 된 다음의 금액을 지급하지 않는 경우 신용위험에 노출됩니다.

- 송장 발행 후 일정기한 내 매출채권의 지급

- 상각후원가로 측정되는 채무상품의 계약상 현금흐름

- 기타포괄손익-공정가치로 측정되는 채무상품의 계약상 현금흐름

라. 유동성위험

연결회사는 적정 유동성 유지를 위하여 주기적인 자금수지 예측, 조정을 통해 유동성위험을 관리하고 있습니다.

마. 파생상품 거래현황

2021년 말 기준으로 총 1개의 ELS 상품과 1개의 DLB 상품을 보유 중이며, 투자금액은 총 80억원입니다.

이 중 40억원은 지수연계 ELS 상품에 투자되어 있으며 KOSPI 200, S&P500, Eurostoxx50 3개의 주가 지수를 기초자산으로 하는 상품입니다. 해당 상품은 원금비보장형 상품(해당지수가 설정시점 대비 55% 이상 급락하지 않으면 원금손실의 위험이 없는 구조) 입니다. 그리고 40억원은 기초자산이 CD 91일물과 국고채 3개월물인 원금보장형 DLB 상품에 투자되어 있습니다.

만기는 2024년 11월 40억원, 2035년 9월 40억원이 예정되어 잇습니다. 국내외 주가지수에 연동되어 있는 ELS는 만기시점 또는 만기이전이라도 정해진 시점마다 일정 조건이 충족되면 약정된 수익과 원금이 지급되는 구조의 상품입니다. 그리고 원금보장형 DLB 상품은 최초 투자시점 기준 만기가 15년(2035년 9월)이지만, 발행자의 콜에 의해 조기 상환이 가능합니다.

6. 주요계약 및 연구개발활동

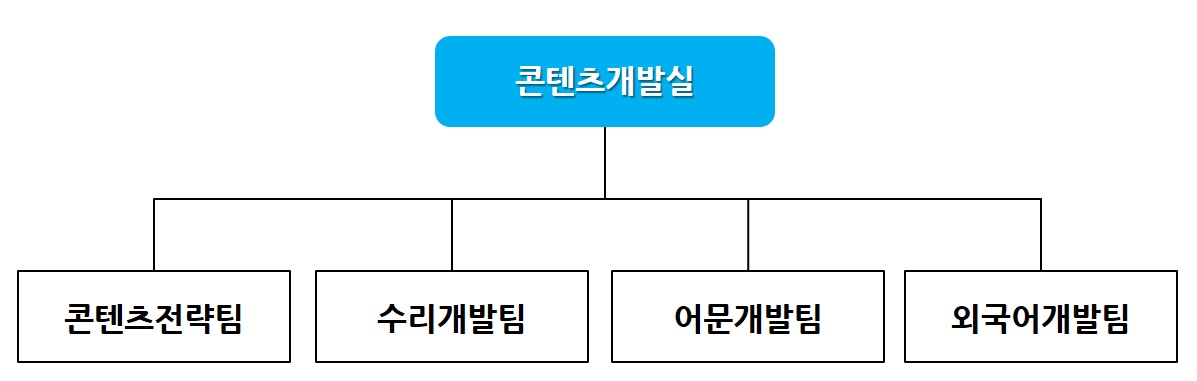

대교 콘텐츠개발센터는 1985년도 설립이래, 약 36여 년 동안 교육산업 부문의 민간 교육 전문 연구기관으로서 교육 이론/모델 연구, 교육산업 트렌드 조사/분석 연구, 제품 혁신을 위한 교육 프로그램 및 콘텐츠 개발 등 교육 제품의 경쟁력 강화와 교육의 수월성 추구에 매진하고 있습니다. 현재 대교 콘텐츠개발실은 R&D 기능의 전문화 및 최적화를 위해 4개 팀을 두고, 약 70여 명의 전문 인력이 연구개발 활동에 전력하고 있습니다.

가. 연구개발 담당조직

보고서 작성 기준일 현재 ㈜대교 콘텐츠개발실의 조직도는 아래와 같습니다.

(2021년 12월 31일 기준)

|

|

콘텐츠개발실 조직도 |

나. 연구개발비용

| (단위: 억원) |

| 과 목 | 제35기 | 제34기 | 제33기 | |

|---|---|---|---|---|

| 연구개발비용 계 | 112.0 | 100.4 | 67.2 | |

| 정부보조금 | - | - | - | |

| 회계처리 | 판매비와 관리비 | 2.9 | 2.7 | 2.2 |

| 제조경비 | 66.5 | 18.5 | 8.1 | |

| 개발비(무형자산) | 42.7 | 79.2 | 56.9 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.8% | 1.6% | 1.0% | |

다. 주요 연구개발실적

- 써밋 스텝국어 라인업(10~11레벨) 신규 출시

- 써밋 스텝영어 주제별어휘 과정, Sentence 스타터 1,2과정 출시

- 써밋 스텝영어 중등 레벨 5 신규 출시

- iBT 학력진단평가 2015년 개정 교육과정 1,2학기 단원평가/총괄평가 출시

- 뉴이프 시니어 제품 A,B,C, KIT 과정 신규 출시

- 꿈꾸는 달팽이 <자동차 따서 조립하기 : 우리 가족 현대자동차1> 외 10종 신규출시 ~2021년 12월 31일까지 출시 제품

|

구분 |

연구 개발 내용 |

|---|---|

|

눈높이학습지 |

- 눈높이수학 G, H, I 과정 개정 - 눈높이과학플러스온 A, B, C, D, E, F, G, H, I과정 개정 - 눈높이사회플러스온 B, C, D, E, F과정 개정 - 눈높이중등사회역사 GA, H과정 개정, 한국사 특강 개정, HA과정 개발 - 눈높이한국사 A,B,C,D과정 개발 - 눈높이영어 A~D과정, J, K, L, M과정 개정 - 눈높이영어 8A, 9A과정 개발 - 눈높이영어W 3A~2A 제작, 8A~6A 제작 - 눈높이영어 8A~6A, 5A, 4A~A 눈높이펜 적용 - 눈높이영어 7A과정 복습세트 개정 - 눈높이국어 E~L, M~P과정 개정, 중학 Q,R과정 개정 - 눈높이국어 교과서마당 11~62과정 개정 - 눈높이국어 A~L과정 부분 개정 (인권, 시의성 측면 수정) - 눈높이스쿨국어 개발(초1, 초2, 초3, 초4, 초5, 초6) - 눈높이창의독서 초등 고학년(D~F)과정 전체 개정 - 눈높이창의독서 유아, 초등 저학년(3A~C)과정 개정 - 눈높이창의독서 5A, 4A 개발 - 눈높이스쿨수학 개발(초1~초6) - 눈높이영역국어 심화, 완성 과정 개발 - 눈높이한글똑똑 1~60세트 개정(본교재/부교재/눈높이펜) - 눈높이한자똑똑 1~60세트 개발(본교재/부교재/눈높이펜) - 눈높이놀이똑똑 1~48세트 개발(본교재/보조교재/눈높이펜) - 눈높이영어똑똑 Ⅰ~Ⅳ단계 개정(본교재/보조교재/눈높이펜) - 눈높이수학똑똑 1~60세트 (본교재/보조교재/눈높이펜) - 바우처창의독서 2A 과정 추가 30권 개발 - i Grammar 개발_STARTER 개발 - i Grammar 개정_Basic 개정 - 16년 여름방학 특강 교재 개발 - 16년 겨울방학 특강 교재 개발 |

|

써밋 스코어수학 |

- 초등 1학년 1학기 방학용/학기용 개념노트 및 동영상 - 초등 1학년 2학기 방학용/학기용 개념노트 및 동영상 - 초등 2학년 2학기 방학용/학기용 개념노트 및 동영상 - 초등 3,4학년 1, 2학기 방학용/학기용 개념노트 및 동영상 - 초등 5,6학년 1, 2학기 방학용/학기용 개념노트 및 동영상(2009 개정) - 초등 5,6학년 1/2학기 방학용/학기용 개념노트 및 동영상 리뉴얼(2015 개정) - 중등 1-1 학기용 개념노트 및 동영상 리뉴얼(2015 개정) - 중등 1-1 예비중 개념노트 및 동영상 - 중등 2-2 방학용 개념노트 및 동영상 리뉴얼(2015 개정) - 중등 2-1 방학용/학기용 개념노트 및 동영상 리뉴얼(2015 개정) - 중등 3-1 방학용/학기용 개념노트 및 동영상 리뉴얼(2015 개정) - 중등 3-2 방학용/학기용 개념노트 및 동영상 리뉴얼(2015 개정) - 고등 1학년 상, 하 과정 개념노트 및 동영상 - 초등, 중등 서술형 동영상 신규 개발 - 초등, 중등 고등 2학기 과정 내신대비, 단원평가 동영상 신규 개발(HL용) |

|

써밋 스코어국어 |

- 초등 2~4학년 25~40레슨 신규 출시(태블릿을 통한 국어 내신 학습) : 회원 학습용 APP, 학습관리 서비스(교사용 LMS) |

|

써밋 스피드수학 |

- 써밋 스피드수학 1~15레벨 출시(태블릿을 통한 연산 학습) : 학력진단평가 APP, 회원 학습용 APP, 학습관리 서비스(교사용 LMS) - 써밋 스피드수학 16~18레벨 신규 출시(태블릿을 통한 연산 학습) : 학력진단평가 APP, 회원 학습용 APP, 학습관리 서비스(교사용 LMS) - 써밋 스피드수학 19~21레벨 신규 출시(태블릿을 통한 연산 학습) : 학력진단평가 APP, 회원 학습용 APP, 학습관리 서비스(교사용 LMS) |

|

써밋 스피킹 |

써밋 스피킹 1레벨 신규 출시 (태블릿을 통한 영어 말하기 학습) : 회원 학습용 App, 학습 관리 서비스(교사용 LMS), 교사용/학생용 워크시트 - 써밋 스피킹 2레벨 신규 출시, 3레벨 신규 출시, 4레벨 신규 출시 |

|

써밋 어휘력 |

- 써밋 어휘력 1~5레벨 신규 출시 (태블릿을 통한 어휘력 학습) : 회원 학습용 App, 학습 관리 서비스(교사용 LMS), 강화학습 앱(별도앱) |

| 써밋 스텝국어 | - 3~5레벨 1~21레슨 신규 출시(태블릿을 통한 국어 종합 학습) : 회원 학습용 App, 학습 관리 서비스(교사용 LMS) - 8~9레벨 1~21레슨 신규 출시 (태블릿을 통한 국어 종합 학습) : 회원 학습용 APP, 학습관리 서비스(교사용 LMS) - 10~11레벨 1~21레슨 신규 출시 (태블릿을 통한 국어 종합 학습) : 회원 학습용 APP, 학습관리 서비스 (교사용 LMS) - 특허 출원 발명 명칭: '읽기 유창성 자동채점 방법 및 그를 위한 시스템' (출원 번호: 10-202100072111) |

| 써밋 스텝영어 | - 알파벳(스타터 빌드업 마스터)과정, 파닉스(자음,모음,조합1,조합2) 과정 출시 : 회원 학습용 App, 학습 관리 서비스(교사용 LMS) - 주제별어휘 과정, Sentence 스타터 1,2과정 출시 : 회원 학습용 APP, 학습관리 서비스 (교사용 LMS), 단어장, 학습일람표 |

| 써밋 스텝영어 중등 | - 레벨3, 레벨4 신규 출시 : 회원 학습용 App, 학습관리 서비스(교사용 LMS) - 레벨 5 신규 출시 : 회원 학습용 APP, 학습 관리 서비스(교사용 LMS) |

| KReaD | - KReaD(텍스트 난이도 측정 시스템) 1.0버전 개발(R프로그램 버전) - KReaD 특허 취득 발명 명칭: '국어 텍스트 자동 분석을 통한 독해지수 측정 방법 및 시스템' (특허번호: 제10-2201709호) - KReaD 2.0 버전 개발(Deep NLP 기술 적용) |

| iBT 학력진단평가 | - 2015년 개정 교육과정 1,2학기 단원평가 : 국어/수학 (1~6학년), 영어/사회/과학 (3~6학년) - 2015년 개정 교육과정 1,2학기 총괄평가 : 국어/수학 (1~6학년), 영어/사회/과학 (3~6학년), 바슬즐 (1~2학년) |

|

눈높이폰ㆍ화상영어 A~D과정 |

- 콘셉트: 원어민과 1:1로 학습하는 Speaking 프로그램 - 대상: 초등 1년~성인 - A~D과정 교재, 오디오, 동영상 신규 개발 |

|

차이홍중국어 |

- 차이홍 중국어 스토리북 개발(모바일학습 적용) - 차이홍 시니어 보라 개발((모바일학습 적용) - 차이홍 Biz 개정((모바일학습 적용) - 차이홍 한쯔 빨강, 주황, 노랑, 초록단계 개발(모바일학습 적용) - 차이홍 화상 on 개발 - 차이홍단기속성 개발(1권~5권) (모바일학습 적용) - 차이홍문법1,2 개발(모바일학습 적용) - 차이홍특화 판매중국어1~6 개발(모바일학습 적용) - 차이홍특화 항공중국어1~6 개발(모바일학습 적용) - 차이홍내신중국어 4권 개발(모바일학습 적용) - 차이홍주니어/시니어 모바일학습 적용 - HSK 단행본 1~6급 기출문제집 - HSKK 단행본 초급 기출문제집 |

|

Eye Level MATH 바하사 인도네시아 버전 |

- 인도네시아 현지 시장 확장을 위한 인도네시아어(바하사) 교재 개발 - Eye Level MATH OSU버젼 1~23단계 인도네시아어로 현지에서 번역, 제작 |

|

Eye Level MATH 태국어 버전 |

- 태국 현지 시장 확장을 위한 태국어 버전 교재 개발 - Eye Level MATH OSU버젼 1~23단계를 태국어로 현지에서 번역, 제작 |

|

Eye Level MATH 베트남어 버전 |

- 베트남 현지 시장 확장을 위한 베트남어 교재 개발 - Eye Level MATH 1~23단계 베트남어로 현지에서 번역, 제작 |

|

Eye Level MATH 중국어 버전 |

- 중국 현지 시장 확장을 위한 중국어 버전 교재 개발 - Eye Level MATH 1~23단계를 중국어로 국내에서 번역, 제작 |

|

Eye Level English |

- C ~ I 과정 해외용 온라인 문항 신규 개발 - J ~ M과정 Writing Booklet 개발 |

|

Eye Level Chinese |

- 북경 표준어 학습용 유아전문 프로그램 개발 |

|

Eye Level English Sparks |

- 콘셉트: AP 학습자에게 최적화된 기초 영어 학습 프로그램(알파벳, 파닉스) - 대상: 5세~초등 저학년 - 본교재: Level 1: 24권/Level 2: 24권 - 부교재: 오디오 CD 24장, Answer Booklet 2종, 차트 3종 |

|

Eye Level Happy Talk |

- 콘셉트: AP 학습자 대상 온ㆍ오프라인 영어 Speaking 프로그램 - 대상: 초등 1년~초등 4년 - 1A~4B 온라인 진단평가 8회 신규 개발 |

|

솔루니 |

- 솔루니 역사포럼 한국사 총정리 - 솔루니 독서논술 A~F단계 개정 - 솔루니 독서논술 P단계 개발 - 솔루니 교과포럼 심화 개발(1호~12호) - 솔루니 교과문학 기본 개발(1호~6호) - 솔루니 교과문학 심화 개발(7호~12호) - 솔루니 중등통합논술 H 단계 개발(1호~12호) - 솔루니 중등통합논술 I, J 단계 개발(1호~6호) - 솔루니 디베이트 특강 개발 - 솔루니 수행평가 특강 개발 - 솔루니 스마트씽킹 PLAYER,THINKER, CREATOR 3과정 론칭(1~3호) |

| 뉴이프 시니어 제품 | - 브레인트레이닝 워크북 A과정 - 브레인트레이닝 워크북 B과정 - 브레인트레이닝 워크북 C과정 - 브레인트레이닝 워크북 KIT 과정 (교구포함) |

|

소빅스 |

- 전집 <참 삼국유사삼국사기> 개발 - 전집 <브레인스마일 개정증보> 개발 - 전집 <이야기문화유산> 개발 - 전집관리 프로그램 <주제통합독서 IR 새싹과정> 런칭 - 소빅스 소통누리 런칭 - 학습관 점프스쿨 프로그램<기본과정, 심화 과정> 개발 - 학습관 점프스쿨 <이야기한국사 과정> 개발 - 전집관리 프로그램 <이야기문화유산> 독서학습관리 - 전집 <이야기한자> 개발 - 전집관리 프로그램 <이야기한자> 독서학습관리 - 한글땅 <읽기그림책> 개정 - 전집 <첫지식그림백과> 개발 - 전집 <세계명작컬렉션> 개발 - 전집 <똑똑한 꼬마박사 KIDIDOC > 개발 - 전집 <어린이그리스로마신화> 개발 - '상상 Kids' 론칭 - 콘텐츠와 디지털 미디어 플랫폼이 융합된 책 읽기 미디어 서비스 - 전집 <생각다담 철학동화> 개정 - 점프올 책읽기 관리 프로그램 워크북 개발(월간) - IR 점프리더 관리 프로그램 워크북 개발(월간) - '상상 Kids' 관리 프로그램 워크북 개발(월간) - 전집 <이야기지식동화 우리> 개발 - 전집 <다지식그림백과> 리뉴얼(워크북 개발) |

|

단행본 |

- 숲 속으로 - 배꼽의 비밀 - 뒤죽박죽 섬나라, 무엇이 세상에서 가장 클까요? - 너의 집 나의 집, 우리 집은 야생동물병원, 나무 열매의 여행 - 버릇없는 노랑이를 신고합니다 - 수몽조의 특별한 선물 - 디즈니 따서 조립하기(라이트닝의 새로운 도전) - 디즈니 프린세스 무비스토리북 : 신데렐라, 인어공주, 백설공주, 잠자는 숲속의공주, 라푼젤 - 이야기과학탐험 시리즈 : 찌릿찌릿 전기랑 달려 봐_ - 푸른 뚱보 괴물이 뭐가 무섭다고 그래? - 인체 아틀라스 - 시간 먹는 시먹깨비 - 네 손가락의 피아니스트 - 곱슬머리 내 짝꿍 - 삽살개 이야기 - 도서관에 사는 마법의 유니콘 - 흡 들이쉬고 후 내쉬고 - 머릿속이 궁금해, 내가 아빠고 아빠가 나라면 - 스티커펑펑 시리즈(전10권) : 공주파티놀이, 공룡, 곤충과 작은 동물, 마트, 동물, 내 물건, 탈것, 세계 여러 나라, 우리 집, 우리 동네) -디즈니 프린세스 캐슬 시리즈(전 4권) : 인어 공주와 엄마 잃은 소용돌이, 미녀와 야수의 가장무도회, 잠자는 숲속의 공주와 말썽쟁이 강아지, 신데렐라와 생일 파티 무도회 -렛츠고 시리즈 (2권) : let's go to school, let's go on holiday -처음 만나는 우리문화 개정(3권) : 이엉차! 땅에 집을 짓자꾸나, 절렁구 짝짝 절렁구 짝짝, 슬기둥 덩뜰당뜰 저 소리 들어보오 -쥬라기 캅스 따서 조립하기 1종 -눈높이 아동문학상 수상작 2종 <까칠한 아이><진돌이를 찾습니다> -눈높이 고학년 문고 5종 개정 <트리갭의 선물><아주 특별한 우리형><돌아온 진돗개 백구><콩달이에게 집을 주세요><안내견 탄실이> -사운드 토이북 <딸깍딸깍~안녕 달님 스위치> -숨겨진 세계를 발결하다 <구멍> -그림책 <털털이 괴물도 이를 닦는다고?> -그림책 <어른이 되면, 나는> -미니 깜찍 팝업북(12종) : 곤충, 공룡, 꽃과 나무, 놀이터, 놀이공원, 바다 동물, 서커스, 동물, 동물원, 목장, 아쿠아리움, 탈것 -그림책 <유모차 타고 바다 여행> - 그림책 <바닷 속 케이크> - 그림책 <꼬질꼬질 내친구> - 소빅스 전집, 그림책으로 출간 <똥박사> 2종 - 대교북스 주니어 <쫑이가 자꾸 왜 그러지?> -꿈꾸는 달팽이 그림책 <새와 소녀> -꿈꾸는 달팽이 그림책 <꼬마 티라노는 친구를 안아주고 싶어>, -꿈꾸는 달팽이 그림책 <여우지만 호랑이입니다.>, -대교북스 주니어 그림책 <벚꽃 한송이>, -꿈꾸는 달팽이 그림책 <배고픈 짐> -꿈꾸는 달팽이 그림책 <알록달록 내 손톱이 좋아> -대교북스 주니어 그림책 <배낭을 멘 노인> -꿈꾸는 달팽이 따서조립하기 <쥬라기캅스> -꿈꾸는 달팽이 따서조립하기 4종 <파워배틀 변신로봇>_티라노사우루스, 슈퍼상어 장수풍뎅이 트리케라톱스 -대교북스 주니어 논픽션 <통일이 좋아요> -대교북스 주니어 동화책 <혹부리영감이 도깨비를 고소했대> -대교북스 주니어 동화책 <마법이 필요한 순간> -대교북스 주니어 동화책 <아주 특별한 우리형2> -꿈꾸는 달팽이 <반짝 생각이 켜지는 집공부> 30권 -꿈꾸는 달팽이 <디즈니 프린세스 따라그리기1> -꿈꾸는 달팽이 <디즈니 프린세스 따라그리기2> -꿈꾸는 달팽이 <디즈니 겨울왕국2 따라그리기> -꿈꾸는 달팽이 <디즈니 겨울왕국2 스탬프 콩콩 플레이북> -꿈꾸는 달팽이 <디즈니 겨울왕국2 따서조립하기> -꿈꾸는 달팽이 따서조립하기 2종 <파워배틀 변신로봇>_슈퍼소방차, 슈퍼사자 -꿈꾸는 달팽이 <트니트니 스티커북> -꿈꾸는 달팽이 따서 조립하기 2종 <심장이 쿵! 집게집게 바다 친구>, <심장이 쿵! 집게집게 공룡 친구> -꿈꾸는 달팽이 <카카오 리틀프렌즈 사운드토이북 후후~ 생일 케이크> -꿈꾸는 달팽이 <카카오 리틀프렌즈 사운드토이북 딸깍딸깍 달님스위치> -꿈꾸는 달팽이 그림책 <그나저나 네 동생은 어딨니?> -꿈꾸는 달팽이 따서조립하기 <심장이 쿵! 집게집게 펫 친구> -꿈꾸는 달팽이 따서조립하기 <심장이 쿵! 집게집게 몬스터 친구> -대교북스 주니어 액티비티북 <할머니 탐정, 단서를 찾아라! 1단계> -대교북스 주니어 액티비티북 <할머니 탐정, 단서를 찾아라! 2단계> -대교북스 주니어 동화책 <우투리 숲으로 간 아이들> -대교북스 주니어 동화책 <거짓말 노트> -꿈꾸는 달팽이 따서조립하기 <심장이 쿵! 집게집게 로봇 친구> -꿈꾸는 달팽이 따서조립하기 <심장이 쿵! 집게집게 동물 친구> -꿈꾸는 달팽이 <카카오 리틀프렌즈 사운드토이북 도레미 피아노> -꿈꾸는 달팽이 <카카오 리틀프렌즈 사운드토이북 쿵작쿵작 디제잉드럼> -꿈꾸는 달팽이 <카카오 리틀프렌즈 사운드토이북 냠냠치카 건강지킴이 > -꿈꾸는 달팽이 <카카오 리틀프렌즈 사운드토이북 SOS 안전지킴이> -꿈꾸는 달팽이 <바나나 사운드토이북 코오코오 자장가 > -꿈꾸는 달팽이 <바나나 사운드토이북 메리 크리스마스 > -꿈꾸는 달팽이 <바나나 사운드토이북 말똑똑 동요> -꿈꾸는 달팽이 < 바나나 사운드토이북 짝짜꿍 놀이동요 > -대교북스 주니어 액티비티북 <할머니 탐정, 단서를 찾아라! 3단계> -대교북스 주니어 그림책 <별을 찾아서> -대교북스 주니어 그림책 <바나나 할머니> |

라. 경영상의 주요계약

해당사항이 없습니다.

7. 기타 참고사항

[산업의 특성 및 성장성]

국내 교육산업은 시대 및 교육 정책의 변화 및 산업 기술의 발달 등에 맞추어 다양한 분야를 넘나드는 창의융합형 인재를 양성하는 형태로 탈바꿈하고 있습니다. 학령인구 감소와 국내외 경제 저성장 기조에도 불구하고 높은 교육열과 맞벌이 가구 비중 증가 및 만 3~5세 누리과정 도입에 따라 사교육 대상 연령층이 점차 낮아지면서 관련 수요와 서비스가 확대되고 있습니다. 특히 비대면 문화의 확산은 교육산업 내 큰 변화를 야기하였고, 에듀테크 산업에 대한 투자 증가 및 소비자의 수요는 더욱 증가하고 있습니다.

코로나 19로 인해 전국의 모든 학생은 동영상 강의, 양방향 온라인 수업 등 다양한 형태의 비대면 교육을 경험하게 되었으며, 사교육 또한 대면 집합교육이 줄어들고 비대면 교육서비스 이용률이 증가하였습니다. 에듀테크 시장 성장의 영향으로 스마트 학습지 시장 또한 빠르게 성장하고 있으며 고객들 수요가 비대면 교육 서비스를 중심으로 확대되고 있습니다. 개인별 맞춤형 교육에 대한 소비자 니즈와 더불어 이러한 흐름을 반영하여 대부분의 학습지 서비스 제공 업체들은 기존 오프라인 학습지 서비스를 '스마트 러닝' 서비스 모델로 전환하고 있습니다.

(1) 학령인구의 변화

국내 합계출산율은 2017년 1명 미만으로 하락하여 2021년 0.81명에 불과합니다. 지속적인 초저출산 현상으로 학령인구 역시 감소하여 학급당 학생 수와 학교당 학생 수 역시 줄어들고 있습니다. 교육부의 2020년 교육기본 통계조사 자료에 의하면 전체 학생 수는 2000년 855만 명, 2010년 782만 명, 2020년 601만 명으로 감소하였습니다. 이러한 학령인구 감소 등의 영향으로 최근 몇 년간 교육업계 전반에 그 성장이 주춤하고 있습니다.

하지만 2022년 3월 교육부와 통계청이 발표한 초.중.고 사교육비 조사 결과에 의하면 2021년 사교육비 총액은 23조 4천억으로 나타났습니다. 코로나 19 유행 첫해인 2020년 19조 4천억으로 감소했던 사교육비 총액은 다시 증가세로 전환되었습니다.

전체 학생의 1인당 월평균 사교육비를 학년별로 보면 초등학교에서는 5학년이 35만 7천원으로 가장 많았고, 중학교에서는 3학년이 40만9천원, 고등학교는 1학년이 44만 5천원으로 가장 높았습니다.

정부차원의 저출산 관련 대책 등으로 취학 및 초등 학령인구의 감소세가 완화국면에 접어들고 있으며, 전반적인 가계 소득수준 상승 및 높은 교육열과 맞물려 학원 이외에도 방과후 학교, 인터넷 강의, 학습지 등 다양한 형태의 교육서비스에 대한 수요는 꾸준히 증가할 것으로 예상됩니다.

(2) 기술변화

최근 국내 교육시장에는 교육과 기술의 합성어인 에듀테크 산업이 발전함에 따라 다양한 디지털 디바이스를 활용한 스마트 교육 서비스가 새로운 성장동력으로 주목받고 있습니다. 이러한 환경에서 주요하게 떠오르는 경쟁 요인으로는 양질의 교육 콘텐츠 확보와 인프라를 활용한 온/오프라인 시너지의 극대화로 보이며, 특히 4차 산업혁명에 따른 인공지능, 로봇, 증강현실 등을 교육에 적용하여 다양한 학습환경에 적합한 비대면 교육서비스가 개발되고 지속적으로 성장할 것으로 기대됩니다.

[시장여건 및 경쟁우위요소]

당사의 주력 사업인 학습지 '눈높이' 는 어린이의 눈높이에서 생각하고, 눈높이에 맞춰 가르친다는 교육 철학으로 일찍부터 '개인맞춤학습'을 실현해 왔습니다. 또한 유아교육 사업, 교육출판 사업, 학원 사업, 홈스쿨 사업, 온라인교육 사업 등 다양한 사업 분야를 통해 체계적이고 전문화된 교육 프로그램을 제공하고 있습니다.

또한 지속가능 성장 기업으로의 도약을 위해 환경,사회,지배구조(ESG) 경영을 강화하여 사회적 책임을 이행하기 위해 윤리가이드를 제정하고 콘텐츠를 재점검 및 강화하고 있습니다. 또한 취약 계층을 위한 교육 지원사업을 확대하고 임직원 봉사단인 눈높이 사랑봉사단을 통해 생활 속 친환경 습관을 실천하는 걸음 기부 캠페인 '스몰 스텝' 등을 시행하며 ESG경영을 위한 변화에 동참하고 있습니다.

대외적으로는 '2021 한국산업브랜드파워(K-BPI)' 초등교육서비스 부문에서 '눈높이'브랜드가 23년 연속 1위, 유아교육서비스에서는 12년 연속 1위로 선정되었고 '2021 학부모가 뽑은 교육브랜드' 대상을 16년 연속 수상하며 교육서비스 브랜드로서 최고의 가치를 보여주고 있습니다. 또한 '2021년 한국에서 가장 존경받는 기업' 교육서비스 부문 11년 연속 1위 인증을 받으며 고객의 신뢰에 기반하여 사회적 책임을 다하는 기업으로 자리잡아 가고 있습니다.

당사는 유아 및 초등계층을 위한 다양한 콘텐츠 확보 및 디지털학습 플랫폼으로의 전환 및 고도화를 위해 적극적인 행보를 보였습니다. 당사는 고객에게 최상의 학습효과를 제공하여 진정한 고객 가치를 창출하기위해 서울대 교육 연구팀과 공동 개발한 '공부역량 계발서비스'를 눈높이 러닝센터에 출시하였으며 화상학습이 가능한 '눈높이 365 온라인 학습서비스'를 도입하면서 온라인 전문 교사군 '온쌤' 확보를 통해 비대면 서비스 역량을 강화하는 등 교육서비스 모델도 다각화하고 있습니다.

2021년에는 '에스티키즈'를 인수하여 영유아 프리미엄 전집 브랜드 '키즈스콜레'와 대치동 명문 학원 수업을 표방한 초등 대상 온라인 교육 플랫폼 '일간대치동'을 통해 판매 인프라 및 콘텐츠의 고객 스펙트럼과 내외부 사업의 확장에 대한 발판을 마련하였습니다. 또한 당사의 주요 학습 브랜드 정보 및 학습서비스를 한 곳에서 이용할 수 있는 교육서비스 플랫폼 '마카다미아 올인원'을 런칭하면서 플랫폼을 통한 차별적 디지털 교육서비스 경쟁력을 확보해 나가고 있습니다.

또한 2022년부터 초등 교과서가 검정체제로 전환됨에 따라 이에 발빠르게 대응하였습니다. 당사에서 집필한 초등 수학 교과서 및 교과용 도서가 2021년 3.4학년용으로 교육부 검정에 통과하였고 2022년에는 5,6학년용으로 검정을 통과하여 일선학교 수업에서 활용되고 있습니다. 이에 따른 사업 확장 및 브랜드 가치 향상을 기대하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결 재무정보

| (단위: 원) |

| 과 목 | 제35기 | 제34기 | 제33기 |

|---|---|---|---|

| 2021년 12월말 | 2020년 12월말 | 2019년 12월말 | |

| [유동자산] | 224,924,315,740 | 220,216,070,996 | 272,626,341,786 |

| ㆍ현금및현금성자산 | 51,199,968,615 | 45,417,122,807 | 64,028,732,954 |

| ㆍ매출채권 | 16,994,497,439 | 13,774,232,195 | 17,040,000,114 |

| ㆍ재고자산 | 18,258,073,822 | 15,632,831,769 | 13,449,653,951 |

| ㆍ기타유동자산 | 138,471,775,864 | 145,391,884,225 | 178,107,954,767 |

| [비유동자산] | 588,642,217,040 | 624,945,905,173 | 647,247,233,010 |

| ㆍ금융자산 | 78,653,417,289 | 79,376,171,347 | 96,736,274,139 |

| ㆍ유형자산 | 138,075,286,981 | 143,373,017,966 | 185,049,341,645 |

| ㆍ투자부동산 | 143,425,157,707 | 146,929,413,402 | 118,256,963,622 |

| ㆍ무형자산 | 78,736,955,925 | 91,666,450,589 | 77,590,291,202 |

| ㆍ기타비유동자산 | 149,751,399,138 | 163,600,851,869 | 169,614,362,402 |

| 자 산 총 계 | 813,566,532,780 | 845,161,976,169 | 919,873,574,796 |

| [유동부채] | 183,531,939,810 | 177,940,368,479 | 178,750,276,393 |

| [비유동부채] | 113,632,746,329 | 108,335,078,574 | 127,896,750,003 |

| 부 채 총 계 | 297,164,686,139 | 286,275,447,053 | 306,647,026,396 |

| [지배기업의 소유주지분] | 506,214,186,616 | 555,347,660,138 | 608,983,297,924 |

| ㆍ자본금 | 52,064,920,000 | 52,064,920,000 | 52,064,920,000 |

| ㆍ자본잉여금 | 74,606,093,338 | 74,571,683,663 | 73,605,009,933 |

| ㆍ기타자본구성요소 | -145,214,840,437 | -136,182,223,264 | -125,861,803,039 |

| ㆍ기타포괄손익누계액 | 26,310,977,251 | 20,393,900,757 | 36,696,357,046 |

| ㆍ이익잉여금 | 498,447,036,464 | 544,499,378,982 | 572,478,813,984 |

| [비지배지분] | 10,187,660,025 | 3,538,868,978 | 4,243,250,476 |

| 자 본 총 계 | 516,401,846,641 | 558,886,529,116 | 613,226,548,400 |

| 대상기간 | 2021년 1월 1일 부터 2021년 12월 31일 까지 |

2020년 1월 1일 부터 2020년 12월 31일 까지 |

2019년 1월 1일 부터 2019년 12월 31일 까지 |

| 매출액 | 638,394,752,559 | 627,005,589,815 | 761,938,685,823 |

| 영업이익 | -28,312,392,021 | -28,026,933,362 | 29,395,530,613 |

| 법인세비용차감전순이익 | -44,403,682,532 | -37,856,296,618 | 25,192,750,973 |

| 당기순이익 | -42,448,478,000 | -18,181,601,393 | 17,155,259,928 |

| 지배회사지분순이익 | -43,634,321,834 | -17,563,751,822 | 16,875,252,488 |

| 비지배지분순이익 | 1,185,843,834 | -617,849,571 | 280,007,440 |

| 기본주당순이익(원) | -650 | -274 | 190 |

| 희석주당순이익(원) | -650 | -274 | 190 |

| 연결에 포함된 회사수 | 16 | 17 | 17 |

나. 요약 재무정보(개별)

| (단위: 원) |

| 과 목 | 제35기 | 제34기 | 제33기 |

|---|---|---|---|

| 2021년 12월말 | 2020년 12월말 | 2019년 12월말 | |

| [유동자산] | 179,560,882,068 | 193,361,663,110 | 237,308,862,445 |

| ㆍ현금및현금성자산 | 31,725,806,006 | 37,778,687,329 | 46,110,906,571 |

| ㆍ매출채권 | 8,853,957,050 | 11,044,914,713 | 15,925,430,642 |

| ㆍ재고자산 | 8,112,544,929 | 12,667,412,273 | 11,220,787,656 |

| ㆍ기타유동자산 | 130,868,574,083 | 131,870,648,795 | 164,051,737,576 |

| [비유동자산] | 557,006,805,426 | 598,263,143,889 | 643,633,460,669 |

| ㆍ금융자산 | 73,696,070,938 | 74,715,074,161 | 93,774,003,856 |

| ㆍ유형자산 | 125,853,635,575 | 132,788,257,016 | 172,917,088,083 |

| ㆍ투자부동산 | 130,252,743,160 | 134,004,784,183 | 104,673,804,701 |

| ㆍ무형자산 | 19,164,519,068 | 30,162,248,275 | 33,426,734,227 |

| ㆍ기타비유동자산 | 208,039,836,685 | 226,592,780,254 | 238,841,829,802 |

| 자 산 총 계 | 736,567,687,494 | 791,624,806,999 | 880,942,323,114 |

| [유동부채] | 153,637,833,760 | 148,762,285,727 | 151,906,788,800 |

| [비유동부채] | 58,771,033,589 | 75,710,640,512 | 94,712,702,467 |

| 부 채 총 계 | 212,408,867,349 | 224,472,926,239 | 246,619,491,267 |

| 자본금 | 52,064,920,000 | 52,064,920,000 | 52,064,920,000 |

| 자본잉여금 | 74,010,207,523 | 74,046,090,079 | 73,079,416,349 |

| 기타자본구성요소 | -115,773,450,666 | -116,001,791,408 | -104,807,825,940 |

| 기타포괄손익누계액 | 25,865,136,888 | 19,833,681,785 | 36,273,638,095 |

| 이익잉여금 | 487,992,006,400 | 537,208,980,304 | 577,712,683,343 |

| 자 본 총 계 | 524,158,820,145 | 567,151,880,760 | 634,322,831,847 |

|

종속·관계·공동기업 투자주식의 평가방법 |

지분법 | 지분법 | 지분법 |

| 대상기간 | 2021년 1월 1일 부터 2021년 12월 31일 까지 |

2020년 1월 1일 부터 2020년 12월 31일 까지 |

2019년 1월 1일 부터 2019년 12월 31일 까지 |

| 매출액 | 593,165,825,023 | 586,646,476,435 | 700,272,153,232 |

| 영업이익 | -18,647,036,314 | -13,441,789,649 | 29,083,275,319 |

| 당기순이익 | -46,668,050,570 | -29,816,135,891 | 18,613,134,683 |

| 기본주당순이익(원) | -694 | -449 | 215 |

| 희석주당순이익(원) | -694 | -449 | 215 |

2. 연결재무제표

|

연결 재무상태표 |

|

제 35 기 2021.12.31 현재 |

|

제 34 기 2020.12.31 현재 |

|

제 33 기 2019.12.31 현재 |

|

(단위 : 원) |

|

제 35 기 |

제 34 기 |

제 33 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

224,924,315,740 |

220,216,070,996 |

272,626,341,786 |

|

현금및현금성자산 |

51,199,968,615 |

45,417,122,807 |

64,028,732,954 |

|

금융기관예치금 |

11,950,166,863 |

21,669,801,390 |

27,686,801,154 |

|

매출채권 |

16,994,497,439 |

13,774,232,195 |

17,040,000,114 |

|

기타수취채권 |

14,460,502,456 |

7,728,621,449 |

2,972,700,877 |

|

계약자산 |

2,650,037,134 |

2,111,365,205 |

2,597,912,008 |

|

당기손익-공정가치금융자산 |

101,243,698,300 |

106,331,129,321 |

112,258,834,533 |

|

파생금융자산 |

0 |

0 |

137,300,467 |

|

재고자산 |

18,258,073,822 |

15,632,831,769 |

13,449,653,951 |

|

당기법인세자산 |

303,832,408 |

3,226,041,110 |

0 |

|

기타자산 |

7,863,538,703 |

4,324,925,750 |

32,454,405,728 |

|

비유동자산 |

588,642,217,040 |

624,945,905,173 |

647,247,233,010 |

|

매출채권 |

1,006,862,500 |

0 |

0 |

|

기타수취채권 |

31,385,224,826 |

37,092,403,255 |

42,151,382,878 |

|

계약자산 |

4,231,899,289 |

7,074,124,990 |

4,240,175,151 |

|

당기손익-공정가치금융자산 |

21,329,700,598 |

25,282,581,906 |

23,187,628,246 |

|

기타포괄손익-공정가치금융자산 |

57,323,716,691 |

54,093,589,441 |

73,548,645,893 |

|

관계기업투자 |

15,074,274,984 |

11,387,347,336 |

21,547,773,168 |

|

유형자산 |

138,075,286,981 |

143,373,017,966 |

185,049,341,645 |

|

투자부동산 |

143,425,157,707 |

146,929,413,402 |

118,256,963,622 |

|

무형자산 |

78,736,955,925 |

91,666,450,589 |

77,590,291,202 |

|

사용권자산 |

70,475,451,023 |

77,425,184,666 |

97,658,493,809 |

|

이연법인세자산 |

27,565,750,876 |

30,610,791,622 |

4,013,791,290 |

|

기타자산 |

11,935,640 |

11,000,000 |

2,746,106 |

|

자산총계 |

813,566,532,780 |

845,161,976,169 |

919,873,574,796 |

|

부채 |

|||

|

유동부채 |

183,531,939,810 |

177,940,368,479 |

178,750,276,393 |

|

매입채무 |

5,772,839,522 |

4,162,313,454 |

3,986,917,574 |

|

기타지급채무 |

77,228,475,346 |

62,069,865,558 |

64,172,354,215 |

|

계약부채 |

45,384,844,029 |

44,057,696,737 |

45,602,073,159 |

|

차입금 |

15,261,900,214 |

21,919,255,598 |

20,851,194,848 |

|

리스부채 |

23,827,946,140 |

24,337,548,984 |

24,253,301,275 |

|

당기법인세부채 |

164,758,050 |

253,789,695 |

4,728,503,774 |

|

충당부채 |

5,537,126,961 |

13,771,436,753 |

6,358,921,096 |

|

기타부채 |

10,354,049,548 |

7,368,461,700 |

8,797,010,452 |

|

비유동부채 |

113,632,746,329 |

108,335,078,574 |

127,896,750,003 |

|

기타지급채무 |

40,949,878,919 |

31,001,864,068 |

34,502,022,050 |

|

계약부채 |

917,677,181 |

325,218,552 |

189,172,851 |

|

차입금 |

9,307,102,815 |

8,202,179 |

8,423,745,575 |

|

리스부채 |

44,801,240,403 |

51,156,935,601 |

72,219,155,037 |

|

순확정급여부채 |

5,287,294,350 |

13,274,638,063 |

11,423,389,375 |

|

충당부채 |

7,734,038,370 |

5,101,892,373 |

872,313,606 |

|

이연법인세부채 |

4,635,514,291 |

7,466,327,738 |

266,951,509 |

|

부채총계 |

297,164,686,139 |

286,275,447,053 |

306,647,026,396 |

|

자본 |

|||

|

지배기업의소유주지분 |

506,214,186,616 |

555,347,660,138 |

608,983,297,924 |

|

자본금 |

52,064,920,000 |

52,064,920,000 |

52,064,920,000 |

|

자본잉여금 |

74,606,093,338 |

74,571,683,663 |

73,605,009,933 |

|

기타자본구성요소 |

(145,214,840,437) |

(136,182,223,264) |

(125,861,803,039) |

|

기타포괄손익누계액 |

26,310,977,251 |

20,393,900,757 |

36,696,357,046 |

|

이익잉여금 |

498,447,036,464 |

544,499,378,982 |

572,478,813,984 |

|

비지배지분 |

10,187,660,025 |

3,538,868,978 |

4,243,250,476 |

|

자본총계 |

516,401,846,641 |

558,886,529,116 |

613,226,548,400 |

|

부채와자본총계 |

813,566,532,780 |

845,161,976,169 |

919,873,574,796 |

|

연결 손익계산서 |

|

제 35 기 2021.01.01 부터 2021.12.31 까지 |

|

제 34 기 2020.01.01 부터 2020.12.31 까지 |

|

제 33 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 35 기 |

제 34 기 |

제 33 기 |

|

|---|---|---|---|

|

매출액 |

638,394,752,559 |

627,005,589,815 |

761,938,685,823 |

|

매출원가 |

545,820,729,436 |

542,718,015,868 |

621,780,549,344 |

|

매출총이익 |

92,574,023,123 |

84,287,573,947 |

140,158,136,479 |

|

판매비와관리비 |

119,522,152,455 |

111,706,299,841 |

109,159,978,682 |

|

대손상각비 |

1,364,262,689 |

608,207,468 |

1,602,627,184 |

|

영업이익 |

(28,312,392,021) |

(28,026,933,362) |

29,395,530,613 |

|

기타수익 |

12,568,891,400 |

19,718,202,934 |

17,560,567,881 |

|

기타비용 |

27,327,150,717 |

31,578,564,349 |

21,453,331,936 |

|

기타의대손상각비 |

1,229,428 |

69,167,310 |

43,101,891 |

|

관계기업에 대한 지분법손익 |

(1,126,724,003) |

(88,333,755) |

(691,722,420) |

|

이자수익 |

2,125,606,832 |

2,235,445,865 |

3,416,722,269 |

|

기타금융수익 |

841,058,808 |

1,395,725,951 |

54,907,604 |

|

금융비용 |

3,171,743,403 |

1,442,672,592 |

3,046,821,147 |

|

법인세비용차감전순이익 |

(44,403,682,532) |

(37,856,296,618) |

25,192,750,973 |

|

법인세비용 |

(1,955,204,532) |

(19,674,695,225) |

8,037,491,045 |

|

당기순이익 |

(42,448,478,000) |

(18,181,601,393) |

17,155,259,928 |

|

당기순이익의귀속 |

|||

|

지배기업의 소유주지분 |

(43,634,321,834) |

(17,563,751,822) |

16,875,252,488 |

|

비지배지분 |

1,185,843,834 |

(617,849,571) |

280,007,440 |

|

주당이익 |

|||

|

지배기업의 소유주지분에 대한 기본주당손익 (단위 : 원) |

|||

|

보통주기본주당손익 (단위 : 원) |

(650) |

(274) |

190 |

|

우선주기본주당손익 (단위 : 원) |

90 |

106 |

217 |

|

지배기업의 소유주지분에 대한 희석주당손익 (단위 : 원) |

|||

|

보통주희석주당손익 (단위 : 원) |

(650) |

(274) |

190 |

|

우선주희석주당손익 (단위 : 원) |

90 |

104 |

214 |

|

연결 포괄손익계산서 |

|

제 35 기 2021.01.01 부터 2021.12.31 까지 |

|

제 34 기 2020.01.01 부터 2020.12.31 까지 |

|

제 33 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 35 기 |

제 34 기 |

제 33 기 |

|

|---|---|---|---|

|

당기순이익 |

(42,448,478,000) |

(18,181,601,393) |

17,155,259,928 |

|

기타포괄손익(세후) |

10,600,559,292 |

(16,512,750,215) |

1,817,943,697 |

|

후속적으로 당기손익으로 재분류되지 않는 항목: |

8,090,743,931 |

(14,828,303,939) |

543,239,691 |

|

기타포괄손익-공정가치지분상품 평가손익 |

6,546,753,872 |

(14,748,092,628) |

3,176,574,631 |

|

관계기업 기타포괄손익에 대한 지분해당액 |

0 |

0 |

0 |

|

순확정급여부채의 재측정요소 |

1,543,990,059 |

(80,211,311) |

(2,633,334,940) |

|

후속적으로 당기손익으로 재분류될 수 있는 항목 |

2,509,815,361 |

(1,684,446,276) |

1,274,704,006 |

|

기타포괄손익-공정가치채무상품 평가손익 |

0 |

0 |

80,219,140 |

|

해외사업장환산외환차이 |

2,509,815,361 |

(1,684,446,276) |

1,194,484,866 |

|

관계기업 기타포괄손익에 대한 지분해당액 |

0 |

0 |

0 |

|

총포괄이익 |

(31,847,918,708) |

(34,694,351,608) |

18,973,203,625 |

|

총포괄이익의 귀속 |

|||

|

지배기업 소유주지분 |

(33,345,542,344) |

(33,923,111,861) |

18,854,395,907 |

|

비지배지분 |

1,497,623,636 |

(771,239,747) |

118,807,718 |

|

연결 자본변동표 |

|

제 35 기 2021.01.01 부터 2021.12.31 까지 |

|

제 34 기 2020.01.01 부터 2020.12.31 까지 |

|

제 33 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의소유주지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의소유주지분 합계 |

|||

|

2019.01.01 (기초자본) |

52,064,920,000 |

73,072,275,962 |

(121,996,794,805) |

33,853,963,242 |

575,666,588,298 |

612,660,952,697 |

4,164,961,123 |

616,825,913,820 |

|

회계정책변경의 효과 |

(477,294,987) |

(477,294,987) |

(477,294,987) |

|||||

|

총포괄손익 |

||||||||

|

당기순이익 |

16,875,252,488 |

16,875,252,488 |

280,007,440 |

17,155,259,928 |

||||

|

기타포괄손익-공정가치 지분상품 평가손익 |

3,176,574,631 |

3,176,574,631 |

3,176,574,631 |

|||||

|

기타포괄손익-공정가치 지분상품 처분 |

||||||||

|

기타포괄손익-공정가치 채무상품 평가손익 |

80,219,140 |

80,219,140 |

80,219,140 |

|||||

|

기타포괄손익-공정가치 채무상품 처분 |

(301,684,000) |

(301,684,000) |

(301,684,000) |

|||||

|

기타포괄손익-공정가치 금융자산 처분 |

(1,437,162,775) |

1,437,162,775 |

||||||

|

해외사업장환산외환차이 |

1,324,446,808 |

1,324,446,808 |

(129,961,942) |

1,194,484,866 |

||||

|

순확정급여부채의재측정요소 |

(2,602,097,160) |

(2,602,097,160) |

(31,237,780) |

(2,633,334,940) |

||||

|

관계기업 기타포괄손익에 대한 지분해당액 |

||||||||

|

관계기업 이익잉여금에 대한 지분해당액 |

||||||||

|

연차배당 |

(9,770,628,830) |

(9,770,628,830) |

(9,770,628,830) |

|||||

|

중간배당 |

(8,650,168,600) |

(8,650,168,600) |

(8,650,168,600) |

|||||

|

연결범위의 변동 |

||||||||

|

종속기업 배당 |

(548,017,680) |

(548,017,680) |

||||||

|

비지배지분의 취득 |

||||||||

|

종속기업 유상감자 |

||||||||

|

종속기업 유상증자 |

507,499,315 |

507,499,315 |

||||||

|

종속기업의 취득 |

||||||||

|

기타자본구성요소 증가 |

5,388,561,845 |

5,388,561,845 |

5,388,561,845 |

|||||

|

기타자본구성요소 감소 |

||||||||

|

기타자본잉여금의 증가 |

360,000,000 |

360,000,000 |

360,000,000 |

|||||

|

기타자본잉여금의 감소 |

||||||||

|

자기주식의 취득 |

(9,902,220,470) |

(9,902,220,470) |

(9,902,220,470) |

|||||

|

자기주식의 처분 |

172,733,971 |

621,307,094 |

794,041,065 |

794,041,065 |

||||

|

주식선택권 |

27,343,297 |

27,343,297 |

27,343,297 |

|||||

|

2019.12.31 (기말자본) |

52,064,920,000 |

73,605,009,933 |

(125,861,803,039) |

36,696,357,046 |

572,478,813,984 |

608,983,297,924 |

4,243,250,476 |

613,226,548,400 |

|

2020.01.01 (기초자본) |

52,064,920,000 |

73,605,009,933 |

(125,861,803,039) |

36,696,357,046 |

572,478,813,984 |

608,983,297,924 |

4,243,250,476 |

613,226,548,400 |

|

회계정책변경의 효과 |

||||||||

|

총포괄손익 |

||||||||

|

당기순이익 |

(17,563,751,822) |

(17,563,751,822) |

(617,849,571) |

(18,181,601,393) |

||||

|

기타포괄손익-공정가치 지분상품 평가손익 |

(14,748,092,628) |

(14,748,092,628) |

(14,748,092,628) |

|||||

|

기타포괄손익-공정가치 지분상품 처분 |

||||||||

|

기타포괄손익-공정가치 채무상품 평가손익 |

||||||||

|

기타포괄손익-공정가치 채무상품 처분 |

||||||||

|

기타포괄손익-공정가치 금융자산 처분 |

||||||||

|

해외사업장환산외환차이 |

(1,554,363,661) |

(1,554,363,661) |

(130,082,615) |

(1,684,446,276) |

||||

|

순확정급여부채의재측정요소 |

(56,903,750) |

(56,903,750) |

(23,307,561) |

(80,211,311) |

||||

|

관계기업 기타포괄손익에 대한 지분해당액 |

||||||||

|

관계기업 이익잉여금에 대한 지분해당액 |

||||||||

|

연차배당 |

(6,167,731,180) |

(6,167,731,180) |

(6,167,731,180) |

|||||

|

중간배당 |

(4,191,048,250) |

(4,191,048,250) |

(4,191,048,250) |

|||||

|

연결범위의 변동 |

96,941,298 |

96,941,298 |

||||||

|

종속기업 배당 |

(301,305,193) |

(301,305,193) |

||||||

|

비지배지분의 취득 |

||||||||

|

종속기업 유상감자 |

||||||||

|

종속기업 유상증자 |

271,222,144 |

271,222,144 |

||||||

|

종속기업의 취득 |

||||||||

|

기타자본구성요소 증가 |

873,545,243 |

873,545,243 |

873,545,243 |

|||||

|

기타자본구성요소 감소 |

||||||||

|

기타자본잉여금의 증가 |

1,166,400,000 |

1,166,400,000 |

1,166,400,000 |

|||||

|

기타자본잉여금의 감소 |

||||||||

|

자기주식의 취득 |

(12,222,775,075) |

(12,222,775,075) |

(12,222,775,075) |

|||||

|

자기주식의 처분 |

(199,726,270) |

1,372,209,342 |

1,172,483,072 |

1,172,483,072 |

||||

|

주식선택권 |

(343,399,735) |

(343,399,735) |

(343,399,735) |

|||||

|

2020.12.31 (기말자본) |

52,064,920,000 |

74,571,683,663 |

(136,182,223,264) |

20,393,900,757 |

544,499,378,982 |

555,347,660,138 |

3,538,868,978 |

558,886,529,116 |

|

2021.01.01 (기초자본) |

52,064,920,000 |

74,571,683,663 |

(136,182,223,264) |

20,393,900,757 |

544,499,378,982 |

555,347,660,138 |

3,538,868,978 |

558,886,529,116 |

|

회계정책변경의 효과 |

||||||||

|

총포괄손익 |

||||||||

|

당기순이익 |

(43,634,321,834) |

(43,634,321,834) |

1,185,843,834 |

(42,448,478,000) |

||||

|

기타포괄손익-공정가치 지분상품 평가손익 |

6,546,753,872 |

6,546,753,872 |

6,546,753,872 |

|||||

|

기타포괄손익-공정가치 지분상품 처분 |

(2,843,276,546) |

2,843,276,546 |

||||||

|

기타포괄손익-공정가치 채무상품 평가손익 |

||||||||

|

기타포괄손익-공정가치 채무상품 처분 |

||||||||

|

기타포괄손익-공정가치 금융자산 처분 |

||||||||

|

해외사업장환산외환차이 |

2,213,599,168 |

2,213,599,168 |

296,216,193 |

2,509,815,361 |

||||

|

순확정급여부채의재측정요소 |

1,528,426,450 |

1,528,426,450 |

15,563,609 |

1,543,990,059 |

||||

|

관계기업 기타포괄손익에 대한 지분해당액 |

||||||||

|

관계기업 이익잉여금에 대한 지분해당액 |

||||||||

|

연차배당 |

(4,293,192,440) |

(4,293,192,440) |

(4,293,192,440) |

|||||

|

중간배당 |

(2,496,531,240) |

(2,496,531,240) |

(2,496,531,240) |

|||||

|

연결범위의 변동 |

||||||||

|

종속기업 배당 |

(168,540,358) |

(168,540,358) |

||||||

|

비지배지분의 취득 |

70,292,231 |

5,319,707,769 |

5,390,000,000 |

|||||

|

종속기업 유상감자 |

||||||||

|

종속기업 유상증자 |

||||||||

|

종속기업의 취득 |

||||||||

|

기타자본구성요소 증가 |

||||||||

|

기타자본구성요소 감소 |

(9,260,957,915) |

(9,260,957,915) |

(9,260,957,915) |

|||||

|

기타자본잉여금의 증가 |

||||||||

|

기타자본잉여금의 감소 |

(2,125,200) |

(2,125,200) |

(2,125,200) |

|||||

|

자기주식의 취득 |

(183,345,243) |

(183,345,243) |

(183,345,243) |

|||||

|

자기주식의 처분 |

(33,757,356) |

699,095,586 |

665,338,230 |

665,338,230 |

||||

|

주식선택권 |

(287,409,601) |

(287,409,601) |

(287,409,601) |

|||||

|

2021.12.31 (기말자본) |

52,064,920,000 |

74,606,093,338 |

(145,214,840,437) |

26,310,977,251 |

498,447,036,464 |

506,214,186,616 |

10,187,660,025 |

516,401,846,641 |

|

연결 현금흐름표 |

|

제 35 기 2021.01.01 부터 2021.12.31 까지 |

|

제 34 기 2020.01.01 부터 2020.12.31 까지 |

|

제 33 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 35 기 |

제 34 기 |

제 33 기 |

|

|---|---|---|---|

|

영업활동으로 인한 현금흐름 |

46,095,303,118 |

30,656,266,887 |

75,143,252,984 |

|

영업으로부터 창출된 현금 |

41,978,913,062 |

32,760,047,741 |

81,732,192,310 |

|

배당금의 수취 |

3,895,053,394 |

6,041,756,613 |

5,613,146,918 |

|

이자의 수취 |

910,076,616 |

949,177,587 |

2,395,242,895 |

|

이자의 지급 |

(2,367,341,890) |

(3,115,696,644) |

(3,924,423,244) |

|

법인세 납부 |

1,678,601,936 |

(5,979,018,410) |

(10,672,905,895) |

|

투자활동으로 인한 현금흐름 |

(9,593,555,922) |

(1,047,386,850) |

(15,039,452,088) |

|

금융기관예치금의 감소 |

19,587,642,654 |

19,140,059,634 |

16,104,586,069 |

|

당기손익-공정가치금융자산의 처분 |

92,234,247,693 |

47,179,655,058 |

78,632,202,451 |

|

기타포괄손익-공정가치금융자산의 처분 |

5,406,289,079 |

0 |

12,998,359,130 |

|

기타수취채권의 감소 |

16,636,823,801 |

21,545,029,702 |

7,645,725,000 |

|

종속기업 및 관계기업의 투자회수 |

79,498,235 |

11,459,033,814 |

11,399,521,665 |

|

유형자산의 처분 |

119,336,662 |

224,917,689 |

101,602,376 |

|

무형자산의 처분 |

291,151,645 |

1,298,529,846 |

0 |

|

정부보조금의 수취 |

238,000,000 |

0 |

0 |

|

금융기관예치금의 증가 |

(9,796,641,312) |

(13,119,241,014) |

(18,214,271,708) |

|

당기손익-공정가치금융자산의 취득 |

(96,962,108,088) |

(40,136,914,918) |

(50,451,261,167) |

|

기타수취채권의 증가 |

(11,785,118,590) |

(17,187,847,562) |

(5,640,820,876) |

|

관계기업투자의 취득 |

(5,151,527,000) |

(2,303,047,535) |

(245,192,308) |

|

유형자산의 취득 |

(10,144,311,347) |

(14,521,285,144) |

(11,197,474,619) |

|

무형자산의 취득 |

(6,468,688,886) |

(15,801,904,000) |

(10,068,983,032) |

|

선급금의 증가 |

0 |

0 |

(27,550,000,000) |

|

종속기업투자 처분 |

0 |

0 |

(24,428,496) |

|

지배력 상실에 따른 현금흐름 |

(13,372,662) |

(406,067,557) |

0 |

|

사업의 취득 |

(3,864,777,806) |

1,581,695,137 |

(18,529,016,573) |

|

재무활동으로 인한 현금흐름 |

(31,368,483,468) |

(48,045,962,122) |

(54,827,419,331) |

|

자기주식의 처분 |

0 |

0 |

90,090,000 |

|

종속기업의 유상증자 |

0 |

271,222,144 |

507,499,315 |

|

차입금의 차입 |

1,025,495,707 |

2,008,974,644 |

3,289,226,668 |

|

자기주식의 취득 |

(183,345,243) |

(12,222,775,075) |

(9,902,220,470) |

|

종속기업의 배당 등 |

(168,540,358) |

(301,305,193) |

(548,017,680) |

|

비지배지분의 취득 |

(278,877,986) |

0 |

0 |

|

배당금의 지급 |

(6,789,723,680) |

(10,358,779,430) |

(18,420,797,430) |

|

차입금의 상환 |

(199,138,628) |

(1,833,862,320) |

(4,713,720,546) |

|

리스부채의 상환 |

(24,774,353,280) |

(25,609,436,892) |

(25,129,479,188) |

|

현금및현금성자산의 증가 |

5,133,263,728 |

(18,437,082,085) |

5,276,381,565 |

|

기초 현금및현금성자산 |

45,417,122,807 |

64,028,732,954 |

58,507,873,463 |

|

현금및현금성자산에 대한 환율변동효과 |

649,582,080 |

(174,528,062) |

244,477,926 |

|

기말 현금및현금성자산 |

51,199,968,615 |

45,417,122,807 |

64,028,732,954 |

3. 연결재무제표 주석

| 별첨 주석은 본 연결재무제표의 일부입니다. |

| 제 35 기 : 2021년 12월 31일 현재 |

| 제 34 기 : 2020년 12월 31일 현재 |

| 주식회사 대교와 그 종속기업 |

1. 일반사항

주식회사 대교(이하 "회사")와 그 종속기업(이하 회사와 종속기업을 "연결회사")은 교육ㆍ문화 사업을 영위하고 있습니다. 회사는 1986년 12월에 설립되어 학습지의 출판,제조 및 판매를 주된 사업으로 하고 있으며, 교육ㆍ문화기업으로서 눈높이교육사업을 비롯한 유아교육사업, 교육출판사업, 학원사업, 홈스쿨사업, 온라인사업, 방과후교실사업 등 다양한 제품의 판매 및 교육서비스를 영위하고 있습니다.

회사는 2004년 2월에 주식을 한국거래소의 유가증권시장에 상장하였으며, 당기말 현재 회사의 최대주주는 ㈜대교홀딩스로 회사발행 보통주식의 54.5%의 지분을 보유하고 있습니다.

(1) 연결대상 종속기업 현황

| 종속기업 | 소재지 | 2021.12.31 | 2020.12.31 | 결산월 | 업종 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 지배기업 지분율(%) |

종속기업소유 지분율(%) |

비지배 지분율(%) |

지배기업 지분율(%) |

종속기업소유 지분율(%) |

비지배 지분율(%) |

||||

| ㈜대교에듀피아(*1) | 대한민국 | - | - | - | 98.64 | - | 1.36 | 12월 | 교육사업 |

| 에듀베이션㈜ | 대한민국 | 100.00 | - | - | 100.00 | - | - | 12월 | 학원전문 서비스업 |

| ㈜트니트니(구, ㈜티엔홀딩스)(*5) | 대한민국 | - | - | - | 100.00 | - | - | 12월 | 교육사업 |

| ㈜트니월드(*5) | 대한민국 | - | - | - | - | 100.00 | - | 12월 | 교육사업 |

| ㈜대교에듀캠프(*6) | 대한민국 | 99.98 | - | 0.02 | 99.95 | - | 0.05 | 12월 | 교육사업 |

| ㈜디케이울산 | 대한민국 | - | 100.00 | - | - | 100.00 | - | 12월 | 교육사업 |

| ㈜대교CSA | 대한민국 | 70.00 | - | 30.00 | 70.00 | - | 30.00 | 12월 | 교육사업 |

| 대교아메리카 | 미국 | 50.06 | - | 49.94 | 50.06 | - | 49.94 | 12월 | 교육사업 |

| 대교홍콩유한공사(*2) | 중국 | 47.89 | - | 52.11 | 47.89 | - | 52.11 | 12월 | 교육사업 |

| 심천대교자문복무유한공사 | 중국 | - | 100.00 | - | - | 100.00 | - | 12월 | 교육사업 |

| 대교말레이지아 | 말레이지아 | 100.00 | - | - | 100.00 | - | - | 12월 | 교육사업 |

| EYE LEVEL SDN.BHD | 말레이지아 | - | 51.00 | 49.00 | - | 51.00 | 49.00 | 12월 | 교육사업 |

| 상해대교자순유한공사 | 중국 | 100.00 | - | - | 100.00 | - | - | 12월 | 교육사업 |

| 대교인도네시아 | 인도네시아 | 69.83 | - | 30.17 | 69.83 | - | 30.17 | 12월 | 교육사업 |

| 대교싱가폴 | 싱가폴 | 70.00 | - | 30.00 | 70.00 | - | 30.00 | 12월 | 교육사업 |

| Eye Level Hub, LLC | 미국 | 50.06 | - | 49.94 | 50.06 | - | 49.94 | 12월 | 임대사업 |

| 대교인도 | 인도 | 100.00 | - | - | 100.00 | - | - | 3월 | 교육사업 |

| 대교영국(*3) | 영국 | 100.00 | - | - | 100.00 | - | - | 12월 | 교육사업 |

| 장춘대교자순유한공사(*4) | 중국 | - | - | - | 100.00 | - | - | 12월 | 교육사업 |

| 장춘안고도교육배훈학교유한공사 | 중국 | - | - | - | - | 100.00 | - | 12월 | 교육사업 |

| KNOWRE AMERICAS, INC.(*6) | 미국 | 79.01 | - | 20.99 | 78.14 | - | 21.86 | 12월 | 소프트웨어 개발 및 공급 |

| ㈜노리코리아 | 대한민국 | - | 100.00 | - | - | 100.00 | - | 12월 | 소프트웨어 개발 및 공급 |

| 트러스톤사모증권투자신탁제4호 | 대한민국 | 100.00 | - | - | 100.00 | - | - | 12월 | 투자사업 |

| 디피니션(*7) | 대한민국 | 51.00 | - | 49.00 | - | - | - | 12월 | 소프트웨어 개발 및 공급 |

| ㈜키즈스콜레(*7) | 대한민국 | 100.00 | - | - | - | - | - | 12월 | 도서판매업 |

(*1) 전기 중 파산선고를 받아 지배력을 상실하였으며, 당기 중 청산하였습니다.

(*2) 지분율이 50%미만이나, 이사회 전 구성원을 선임하고 있어 종속기업에 포함하였습니다.

(*3) 전기 중 연결회사의 정기 이사회에서 청산을 결의하였습니다.

(*4) 당기 중 청산하였습니다.

(*5) 당기 중 ㈜대교에듀캠프에 합병되었습니다.

(*6) 당기 중 추가 취득하였습니다.

(*7) 당기 중 신규취득하였습니다.

(2) 종속기업 관련 재무정보 요약

연결대상 종속기업의 당기말과 전기말 현재 요약재무상태표와 동일로 종료되는 회계연도의 요약포괄손익계산서는 다음과 같습니다(단위:백만원).

| 종속기업 | 2021.12.31 | 2020.12.31 | ||||

|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 자산 | 부채 | 자본 | |

| 에듀베이션㈜ | 5,819 | 1,277 | 4,542 | 5,689 | 931 | 4,758 |

| ㈜트니트니와 그 종속기업(*1) | - | - | - | 20,645 | 4,517 | 16,128 |

| ㈜대교에듀캠프와 그 종속기업 | 30,982 | 21,398 | 9,584 | 19,025 | 9,636 | 9,389 |

| ㈜대교CSA | 12 | - | 12 | 13 | - | 13 |

| 대교아메리카 | 5,142 | 4,292 | 850 | 4,487 | 5,220 | (733) |

| 대교홍콩유한공사와 그 종속기업 | 8,886 | 1,273 | 7,613 | 7,350 | 1,043 | 6,307 |

| 대교말레이지아와 그 종속기업 | 2,193 | 926 | 1,267 | 1,896 | 816 | 1,080 |

| 상해대교자순유한공사 | 757 | 1,423 | (666) | 1,003 | 1,260 | (257) |

| 대교인도네시아 | 487 | 3,356 | (2,869) | 599 | 3,128 | (2,529) |

| 대교싱가폴 | 881 | 2,332 | (1,451) | 690 | 2,317 | (1,627) |

| Eye Level Hub, LLC | 25,064 | 26,017 | (953) | 22,856 | 24,143 | (1,287) |

| 대교인도 | 454 | 460 | (6) | 788 | 459 | 329 |

| 대교영국 | 20 | - | 20 | 199 | 163 | 36 |

| 장춘대교자순유한공사와 그 종속기업 | - | - | - | 142 | - | 142 |

| KNOWRE AMERICAS,INC.와 그 종속기업 | 2,718 | 2,589 | 129 | 3,485 | 2,996 | 489 |

| 트러스톤사모증권투자신탁제4호 | 5,675 | 118 | 5,557 | 5,109 | 41 | 5,068 |

| 디피니션㈜(*2) | 11,992 | 1,455 | 10,537 | - | - | - |

| ㈜키즈스콜레(*2) | 15,182 | 8,326 | 6,856 | - | - | - |

(*1) 당기 중 ㈜대교에듀캠프에 합병되었습니다.

(*2) 당기 중 신규취득하였습니다.

| 종속기업 | 2021년 | 2020년 | ||||

|---|---|---|---|---|---|---|

| 매출 | 당기순손익 | 총포괄손익 | 매출 | 당기순손익 | 총포괄손익 | |

| ㈜대교에듀피아(*1) | - | - | - | 2,919 | 159 | 159 |

| 에듀베이션㈜ | 5,279 | (218) | (216) | 4,044 | (499) | (507) |

| ㈜트니트니와 그 종속기업(*2) | 1,879 | (956) | (956) | 7,045 | (3,559) | (3,550) |

| ㈜대교에듀캠프와 그 종속기업 | 18,486 | (18,112) | (18,256) | 10,609 | (6,254) | (6,262) |

| ㈜대교CSA | - | - | - | - | - | - |

| 대교아메리카 | 6,344 | 1,591 | 1,582 | 6,463 | 202 | 281 |

| 대교홍콩유한공사 | 5,577 | 1,069 | 1,628 | 3,860 | (1,126) | (1,434) |

| 대교말레이지아와 그 종속기업 | 1,350 | 126 | 187 | 1,477 | (50) | (100) |

| 상해대교자순유한공사 | 698 | (509) | (554) | 734 | (146) | (144) |

| 대교인도네시아 | 436 | (148) | (340) | 372 | (257) | (76) |

| 대교싱가폴 | 1,595 | 276 | 176 | 1,174 | (7) | 65 |

| Eye Level Hub, LLC | 3,833 | 434 | 334 | 3,990 | (32) | 51 |

| 대교인도 | 123 | (347) | (333) | 143 | (338) | (375) |

| 대교영국 | - | (19) | (16) | 64 | (176) | (178) |

| 장춘대교자순유한공사와 그 종속기업(*3) | - | (1) | (21) | 24 | (393) | (380) |

| KNOWRE AMERICAS,INC.와 그 종속기업 | 8,487 | (422) | (416) | 9,002 | 561 | 440 |

| 트러스톤사모증권투자신탁제4호 | - | 501 | 501 | - | 111 | 111 |

| 디피니션㈜(*4) | - | (463) | (463) | - | - | - |

| ㈜키즈스콜레((*4) |

3,053 | 85 | 12 | - | - | - |

(*1) 전기 중 지배력을 상실한 시점 이전의 재무성과입니다.

(*2) 당기 중 ㈜대교에듀캠프에 합병되었으며, 손익 재무정보는 합병 이전 재무성과입니다.

(*3) 당기 중 청산하였으며 손익 재무정보는 청산 이전 재무성과입니다.

(*4) 당기 중 신규취득하였으며, 손익 재무정보는 취득 이후 재무성과입니다.

(3) 당기 중 연결재무제표 작성 대상에 신규로 포함된 종속기업과 제외된 종속기업은 다음과 같습니다.

1) 당기 중 신규로 연결에 포함된 기업

| 종속기업 | 사유 |

|---|---|

| 디피니션㈜ |

설립으로 지배력 획득 |

| ㈜키즈스콜레 |

주식의 신규 취득으로 지배력 획득 |

2) 당기 중 연결에서 제외된 기업

| 종속기업 | 사유 |

|---|---|

| 장춘대교자순유한공사 | 청산으로 지배력 상실 |

2. 중요한 회계정책

다음은 연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용되었습니다.

2.1 재무제표 작성기준

연결회사의 연결재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성됐습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와해석서 중 대한민국이 채택한 내용을 의미합니다.

재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - | 특정 금융자산과 금융부채(파생상품 포함) |

| - | 순공정가치로 측정하는 매각예정자산 |

| - | 확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 회사가 채택한 제ㆍ개정 기준서

연결회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개 개정 기준서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제1104호 '보험계약' 및 제1116호 '리스' 개정 - 이자율지표 개혁(2단계 개정)

이자율지표 개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표 대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표 대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 동 개정사항은 2021년 4월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 가능합니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2.2.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

사업결합 시 인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(2) 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(3) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

(5) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한 서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서 제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 동 기준서는 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 기업회계기준서 제1109호 '금융상품'을 적용한 기업은 조기적용이허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(6) 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책을 정의하고 공시하도록 하며, 중요성 개념을 적용하는 방법에 대한 지침을 제공하기 위하여 국제회계기준 실무서 2 '회계정책 공시'를 개정하였습니다.

동 개정 사항은 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.