|

|

대표이사등의 확인서_220525 |

정 정 신 고 (보고)

| 2022년 05월 25일 |

1. 정정대상 공시서류 : 분기보고서 (2022.03)

2. 정정대상 공시서류의 최초제출일 : 2022년 5월 13일

3. 정정사항

| 항 목 | 정정사유 | 정정전 | 정정후 |

|---|---|---|---|

| I. 회사의 개요 4. 주식의 총수 등 다. 자기주식 직접 취득ㆍ처분 이행현황 |

- 최근 3사업연도 이행현황 기재 | 해당사항 없음 | 주2) 참조 |

| I. 회사의 개요 4. 주식의 총수 등 라. 자기주식 신탁계약 체결ㆍ해지 이행현황 |

- 일부 내용 보완 | 주1) 참조 | 주2) 참조 |

주1) 정정전

다. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 억원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2021.08.14 | 2022.08.13 | 478 | 508 | 106 | 0 | - | - |

주1) 상기 신탁계약은 2018년에 최초계약(계약금액 : 500억) 체결 이후 1년 단위로 총 3차례에 걸쳐 연장됨

- 특이사항 : ① 신탁계약의 일부 해지로 현재 기준 계약금액은 478억원임

② 이자수익의 누적으로 실제 취득금액(508억원)이 계약금액을 초과함

주2) 보고대상기간 경과 후 1건의 신탁계약이 추가되었으며, 보고서제출일(22/05/13)

현재 해당 신탁계약의 자기주식 보유 현황(결제기준)은 아래와 같음

| (기준일 : | 2022년 05월 13일 | ) | (단위 : 억원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2022.04.15 | 2023.04.14 | 100 | 21 | 21% | 0 | - | - |

주3) 보고서제출일(22/05/13) 현재 자기주식 보유 현황(결제기준)은 아래와 같음

| 방법 | 2022년 1분기말 |

변동 수량 | 22/05/13 까지 |

비고 | ||

| 취득(+) | 처분(-) | |||||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 1,087,134 | 356,080 | - | 1,443,214 | 주가 안정화 목적의 취득 |

| 현물보유물량 | 8,470 | - | - | 8,470 | - | |

| 합계 | 1,095,604 | 356,080 | - | 1,451,684 | - | |

라. 종류주식 발행현황

당사의 주식은 모두 보통주이며, 보통주 외의 주식은 발행하지 않았습니다.

주2) 정정후

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2021.02.17 | 2021.02.17 | 55,000 | 46,530 | 84.6 | 2021.02.18 |

| 직접 처분 | 2020.09.28 | 2020.10.16 | 2,753,092 | 2,753,092 | 100.0 | 2020.10.20 |

| 직접 처분 | 2020.02.18 | 2020.02.18 | 51,247 | 50,215 | 98.0 | 2020.02.19 |

| 직접 처분 | 2019.02.18 | 2019.02.18 | 48,925 | 47,832 | 97.8 | 2019.02.21 |

주1) 상기 처분된 자기주식은 신탁계약의 계약만료 및 계약해지로 현물 반환된 물량임

주2) 상기 내역 중 2020년 10월 20일 결과보고를 수행한 건은 유동성확보 목적으로 당사의 최대주주(디와이홀딩스)에 자사주를 처분한 건이며, 이외는 임직원 상여지급 목적으로자사주를 교부 처분한 내역임

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 억원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2021.08.14 | 2022.08.13 | 478 | 508 | 106 | 0 | - | - |

| 신탁 해지 | 2018.07.28 | 2019.07.26 |

200 |

208 | 104 |

0 |

- | 2019.02.11 |

| 신탁 해지 | 2018.05.16 | 2019.05.15 |

500 |

500 | 100 |

0 |

- | 2019.05.15 |

주1) 신탁계약이 연장된 경우, 연장된 계약기간 중의 계약 이행현황을 기준으로 기재함

주2) 이자수익의 누적으로 실제 취득금액이 계약금액을 초과하는 경우, 이행률이 100%를초과함

주3) 계약기간이 18/07/28~19/07/26인 신탁계약은 계약기간 만료 전 중도 해지됨

주4) 계약기간이 21/08/14~22/08/13인 신탁계약은 2018년에 최초계약 체결 이후 1년 단위로 총 3차례에 걸쳐 연장되었으며, 이전 계약기간 중 해당 신탁계약 이행의 주요 내용은다음과 같음

| 거래기간 | 계약금액 | 거래내용(취득가액) | 비고 |

| '20년08월~'20년09월 | 500억 | 자사주 취득(453억) | - |

| '20년09월~'20년10월 | 500억 | 자사주 처분(453억) | 유동성확보 목적으로 최대주주(디와이홀딩스)에 자사주 처분 |

| '21년01월~'21년02월 | 500억 | 자사주 취득(22억) | - |

| 2022년02월09일 | 478억 | 신탁계약일부해지 ※해지 후 계약금액 478억 |

임직원 상여지급 목적으로 신탁계약 일부(22억) 해지 후 자사주 교부 처분 |

주5) 보고대상기간 경과 후 1건의 신탁계약이 추가되었으며, 보고서제출일(22/05/13)

현재 해당 신탁계약의 자기주식 보유 현황(결제기준)은 아래와 같음

| (기준일 : | 2022년 05월 13일 | ) | (단위 : 억원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2022.04.15 | 2023.04.14 | 100 | 21 | 21 | 0 | - | 2022.07.15 |

주6) 보고서제출일(22/05/13) 현재 자기주식 보유 현황(결제기준)은 아래와 같음

| 방법 | 2022년 1분기말 |

변동 수량 | 22/05/13 까지 |

비고 | ||

| 취득(+) | 처분(-) | |||||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 1,087,134 | 356,080 | - | 1,443,214 | 주가 안정화 목적의 취득 |

| 현물보유물량 | 8,470 | - | - | 8,470 | - | |

| 합계 | 1,095,604 | 356,080 | - | 1,451,684 | - | |

마. 종류주식 발행현황

당사의 주식은 모두 보통주이며, 보통주 외의 주식은 발행하지 않았습니다.

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서_220525 |

분 기 보 고 서

(제 25 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 5월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 에스에프에이 |

| 대 표 이 사 : | 김 영 민 |

| 본 점 소 재 지 : | 경기도 화성시 동탄순환대로 29길 25 |

| (전 화) 031-379-1761 | |

| (홈페이지) https://www.sfa.co.kr | |

| 작 성 책 임 자 : | (직 책) 재무지원담당 (성 명) 원 구 일 |

| (전 화) 031-379-1761 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서_220513 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적·상업적 명칭

당사의 명칭은 주식회사 에스에프에이로 표기하며, 영문으로는 SFA Engineering

Corporation이라고 표기합니다. 단, 약식으로 표기할 경우에는 ㈜에스에프에이 또는SFA Engineering Corp.이라고 표기합니다.

나. 설립일자 및 존속기간

당사는 1998년 12월 18일에 삼성항공의 자동화사업부가 분사하면서 설립된 회사로서, 2001년 12월 18일에 코스닥시장에 주식을 상장한 공개회사입니다. 회사의 본사 및 사업장 소재지는 다음과 같습니다.

| 구 분 | 소 재 지 |

|---|---|

| 본사 및 화성사업장 | 경기도 화성시 동탄순환대로 29길 25 |

| 아산사업장 | 충청남도 아산시 둔포면 윤보선로 262 |

주) 조립장 용도의 단기 임차 사업장은 기재 생략함

다. 본점의 주소, 전화번호 및 홈페이지

주소: 경기도 화성시 동탄순환대로 29길 25

전화번호: 031-379-1761

홈페이지: https://www.sfa.co.kr

라. 주요 사업의 내용

당사 및 연결종속회사는 스마트팩토리솔루션사업과 반도체패키징사업을 주된 사업으로 영위하고 있습니다.

스마트팩토리솔루션사업부문에서는 국내외 디스플레이산업, 2차전지산업, 반도체산업, 유통 및 기타 제조 산업 분야에서 제4차 산업혁명 도래에 따라 필요로 하는 스마트化된 제반 공정장비 및 생산시스템을 공급하고 있으며, 반도체패키징사업부문에서는 반도체 제조 관련 후공정부문에서 칩의 전기적 연결 및 물리적 기능과 형상을 완성하는 외주가공용역을 공급하고 있습니다.

기타의 상세한 내용은 동 보고서에서 후술하는 ''II.사업의 내용'을 참조하시기 바랍니다.

마. 연결대상 종속회사의 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 3 | - | - | 3 | 3 |

| 비상장 | 9 | - | - | 9 | - |

| 합계 | 12 | - | - | 12 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주) 주요종속회사는 최근 사업연도말 자산총액이 지배회사의 자산총액(별도기준)의 10% 이상 또는 자산총액이 750억원 이상인 회사임

- 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

주) 2022년 2월 22일 당사가 100% 출자 예정인 SFA USA CORP(비상장)이 설립된 바, 출자가 완료되는 시점부터 연결대상 종속회사에 포함할 예정임

바. 중소기업 해당 여부

당사는 본 보고서 제출일 현재 중소기업기본법 제2조에 의한 중소기업에 해당되지 않습니다.

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

사. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 주권상장법인 (코스닥등록법인) |

2001년 12월 18일 | 해당사항 없음 | 해당사항 없음 |

아. 최근 5년간 신용평가에 관한 사항

| 평가일 | 기업신용등급 | 평가기관 | 비 고 |

|---|---|---|---|

| 2022.03.28 | AA- | 이크레더블 | - |

| 2021.04.02 | AA- | 이크레더블 | - |

| 2020.04.02 | AA- | 이크레더블 | - |

| 2019.04.02 | AA- | 이크레더블 | - |

| 2018.04.23 | AA- | 이크레더블 | - |

주) 신용평가회사의 신용등급에 대한 정의는 다음과 같으며, 평가자의 필요에 따라 신용등급을 +,o,-로 세분화 할 수 있음

| 신용 등급 |

신용등급의 정의 | 누적분포도 |

|---|---|---|

| AAA | 채무이행능력이 최고 우량한 수준임 | 0.01% |

| AA | 채무이행 능력이 매우 우량하나 AAA보다는 다소 열위한 요소가 있음 | 0.05% |

| A | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의영향을 받기 쉬움 | 0.5% |

| BBB | 채무이행 능력이 양호하나, 장래 경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음 |

12% |

| BB | 채무이행 능력에 문제가 없으나 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음 | 40% |

| B | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임 |

83% |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 |

92% |

| CC | 채무불이행이 발생할 가능성이 높음 | 94% |

| C | 채무불이행이 발생할 가능성이 매우 높음 | 98% |

| D | 현재 채무불이행 상태에 있음 | 100% |

2. 회사의 연혁

가. 회사의 주요 연혁

| 년 | 월 | 주요내용 |

| 1998 | 12 | 주식회사 에스에프에이 설립(본사: 경남 창원시) |

| 2001 | 12 | 코스닥 증권시장 상장 |

| 2002 | 06 | 기흥사업장 준공(경기도 화성시) |

| 2004 | 04 | 아산사업장 개설(충남 아산시) |

| 2006 | 07 | 차세대일류상품 선정(산업자원부) ; LCD용 초고속 양면 편광판부착기, LCD 원판 클린스토커 |

| 2007 | 06 | 차세대일류상품 선정 (산업자원부) ; Glass 기판 이송장치, 8세대 LCD 셀 스토커 |

| 2008 | 07 | ㈜디와이홀딩스 최대주주로 변경 |

| 2008 | 12 | 대한민국 기술대상 올해의 10대 신기술 인증 및 지식경제부장관상 수상 |

| 2009 | 05 | 제 44회 발명의 날 대통령상 수상 |

| 2009 | 06 | 지배구조 개선기업 선정(한국거래소, 한국지배구조개선센터) |

| 2010 | 09 | 무상증자 (자본금: 증자전 45.6억원, 증자후 89.8억원) |

| 2010 | 12 | 제47회 무역의 날 7천만불 수출의 탑 수상 |

| 2011 | 04 | 본사 이전(경남 창원시→ 경기도 화성시) |

| 2011 | 12 | 대한민국 기술 대상 올해의 10대 신기술 인증 및 지식경제부 장관상 수상 |

| 2011 | 12 | 차세대 세계일류상품 선정(지식경제부) - 인쇄전자용 Offset 인쇄시스템 |

| 2015 | 09 | 계열회사 증가 ; ㈜STS반도체통신(現 ㈜SFA반도체) |

| 2016 | 03 | SFA 연간 수주액(별도기준) 1조원 달성 |

| 2016 | 10 | 계열회사 증가 ; 에스엔유프리시젼㈜ |

| 2017 | 05 | 무상증자 (자본금: 증자전 89.8억원, 증자후 179.5억원) |

| 2017 | 06 | SFA 연간 매출액(별도기준) 1조원 달성 |

| 2019 | 11 | IT조선 대한민국인공지능대상 제조부문 대상 |

| 2020 | 04 | 첨단기술 제품 인증 '디스플레이 및 반도체용 천정형 고속 물류 이송 시스템' 취득 |

| 2020 | 10 | 새로운 기업 비전 'Global Smart Factory Solution Leader' 선포 |

| 2020 | 10 | 스마트팩토리 브랜드 'NEO' 런칭 |

| 2021 | 12 | 제58회 무역의 날 3억불 수출의 탑 수상 |

| 2021 | 12 | 2021년 조세일보 납세대상(첨단산업 부문) 수상 |

나. 본점소재지 및 그 변동

당사의 본점소재지는 '경기도 화성시 동탄순환대로 29길 25'이며, 최근 5사업연도 중 본점소재지의 변동 사항은 없습니다.

다. 경영진의 중요한 변동

당분기말 현재 당사의 이사회는 사내이사 3명(원진, 김영민, 정찬선)과 사외이사 3명(장순남, 조인회, 정송) 등 총 6인으로 구성되어 있습니다. 아래는 최근 5사업연도 중 경영진의 중요한 변동 내역입니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 03월 29일 | 정기주총 | - | 사내이사 - 원 진, 김영민, 정찬선 사외이사 - 조인회, 정 송 |

- |

| 2021년 03월 29일 | 정기주총 | - | 사내이사 - 김영민, 정찬선 사외이사 - 장순남, 조인회, 정 송 |

사내이사 - 이명재(임기만료) |

| 2020년 03월 27일 | 정기주총 | 사내이사 - 정찬선 사외이사 - 정 송 |

사내이사 - 김영민, 이명재 사외이사 - 장순남, 조인회 |

기타비상무이사 - 정성호(2019년말 중도사임) |

| 2019년 03월 26일 | 정기주총 | 사내이사 - 원 진 기타비상무이사 - 정성호 |

사내이사 - 김영민, 이명재 사외이사 - 조인회, 장순남 |

사내이사 - 전용배(임기만료) 기타비상무이사 - 노철래(임기만료) |

| 2018년 03월 28일 | 정기주총 | 사외이사 - 장순남 |

사내이사 - 김영민, 이명재, 전용배 사외이사 - 조인회 기타비상무이사 - 노철래 |

사외이사 - 이규영(임기만료) |

라. 최대주주의 변동

당사의 최대주주는 ㈜디와이홀딩스(지분율: 40.98%)이며, 최근 5사업연도 중 최대주주의 변동 사항은 없습니다. 자세한 사항은 'VII. 주주에 관한 사항'을 참고하시기 바랍니다.

마. 상호의 변경

당사는 설립 이후 보고서 제출일 현재까지 상호를 변경한 사실이 없으며, 주요종속회사 중 공시대상 기간 동안 상호를 변경하지 아니하였습니다.

바. 회사의 업종 또는 주된 사업의 변화

당사는 제21기 주주총회(19/03/26)를 통해 정관에 아래와 같은 목적 사업을 추가하였습니다.

- 2차전지 관련 장비 및 동 부분품의 제조,판매,서비스업

- 스마트팩토리 솔루션 적용 장비 및 동 부분품의 제조,판매,서비스업

3. 자본금 변동사항

| (단위 : 백만원, 주) |

| 종류 | 구분 | 제25기 (22년1분기말) |

제24기 (2021년말) |

제23기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수(주) | 35,908,760 | 35,908,760 | 35,908,760 |

| 액면금액(원) | 500 | 500 | 500 | |

| 자본금(백만원) | 17,954 | 17,954 | 17,954 | |

| 우선주 | 발행주식총수(주) | - | - | - |

| 액면금액(원) | - | - | - | |

| 자본금(백만원) | - | - | - | |

| 기타 | 발행주식총수(주) | - | - | - |

| 액면금액(원) | - | - | - | |

| 자본금(백만원) | - | - | - | |

| 합계 | 자본금(백만원) | 17,954 | 17,954 | 17,954 |

4. 주식의 총수 등

가. 주식의 총수

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 150,000,000 | - | 150,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 35,908,760 | - | 35,908,760 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 35,908,760 | - | 35,908,760 | - | |

| Ⅴ. 자기주식수 | 1,095,604 | - | 1,095,604 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 34,813,156 | - | 34,813,156 | - | |

나. 자기주식

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 287,474 | 799,660 | - | - | 1,087,134 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 8,470 | - | - | - | 8,470 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 295,944 | 799,660 | - | - | 1,095,604 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 295,944 | 799,660 | - | - | 1,095,604 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2021.02.17 | 2021.02.17 | 55,000 | 46,530 | 84.6 | 2021.02.18 |

| 직접 처분 | 2020.09.28 | 2020.10.16 | 2,753,092 | 2,753,092 | 100.0 | 2020.10.20 |

| 직접 처분 | 2020.02.18 | 2020.02.18 | 51,247 | 50,215 | 98.0 | 2020.02.19 |

| 직접 처분 | 2019.02.18 | 2019.02.18 | 48,925 | 47,832 | 97.8 | 2019.02.21 |

주1) 상기 처분된 자기주식은 신탁계약의 계약만료 및 계약해지로 현물 반환된 물량임

주2) 상기 내역 중 2020년 10월 20일 결과보고를 수행한 건은 유동성확보 목적으로 당사의 최대주주(디와이홀딩스)에 자사주를 처분한 건이며, 이외는 임직원 상여지급 목적으로자사주를 교부 처분한 내역임

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 억원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2021.08.14 | 2022.08.13 | 478 | 508 | 106 | 0 | - | - |

| 신탁 해지 | 2018.07.28 | 2019.07.26 |

200 |

208 | 104 |

0 |

- | 2019.02.11 |

| 신탁 해지 | 2018.05.16 | 2019.05.15 |

500 |

500 | 100 |

0 |

- | 2019.05.15 |

주1) 신탁계약이 연장된 경우, 연장된 계약기간 중의 계약 이행현황을 기준으로 기재함

주2) 이자수익의 누적으로 실제 취득금액이 계약금액을 초과하는 경우, 이행률이 100%를초과함

주3) 계약기간이 18/07/28~19/07/26인 신탁계약은 계약기간 만료 전 중도 해지됨

주4) 계약기간이 21/08/14~22/08/13인 신탁계약은 2018년에 최초계약 체결 이후 1년 단위로 총 3차례에 걸쳐 연장되었으며, 이전 계약기간 중 해당 신탁계약 이행의 주요 내용은다음과 같음

| 거래기간 | 계약금액 | 거래내용(취득가액) | 비고 |

| '20년08월~'20년09월 | 500억 | 자사주 취득(453억) | - |

| '20년09월~'20년10월 | 500억 | 자사주 처분(453억) | 유동성확보 목적으로 최대주주(디와이홀딩스)에 자사주 처분 |

| '21년01월~'21년02월 | 500억 | 자사주 취득(22억) | - |

| 2022년02월09일 | 478억 | 신탁계약일부해지 ※해지 후 계약금액 478억 |

임직원 상여지급 목적으로 신탁계약 일부(22억) 해지 후 자사주 교부 처분 |

주5) 보고대상기간 경과 후 1건의 신탁계약이 추가되었으며, 보고서제출일(22/05/13)

현재 해당 신탁계약의 자기주식 보유 현황(결제기준)은 아래와 같음

| (기준일 : | 2022년 05월 13일 | ) | (단위 : 억원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2022.04.15 | 2023.04.14 | 100 | 21 | 21 | 0 | - | 2022.07.15 |

주6) 보고서제출일(22/05/13) 현재 자기주식 보유 현황(결제기준)은 아래와 같음

| 방법 | 2022년 1분기말 |

변동 수량 | 22/05/13 까지 |

비고 | ||

| 취득(+) | 처분(-) | |||||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 1,087,134 | 356,080 | - | 1,443,214 | 주가 안정화 목적의 취득 |

| 현물보유물량 | 8,470 | - | - | 8,470 | - | |

| 합계 | 1,095,604 | 356,080 | - | 1,451,684 | - | |

마. 종류주식 발행현황

당사의 주식은 모두 보통주이며, 보통주 외의 주식은 발행하지 않았습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

당사 정관의 최근 개정일은 2022년 3월 29일(제24기 정기주주총회)이며, 정관 변경이력은 아래와 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 29일 | 제24기 정기주주총회 |

1. 제37조 2 (감사위원회의 구성 등) : 내용 변경 |

1. 주주총회의 감사위원회 위원 선임 의결 요건 완화 명시 |

| 2020년 03월 27일 | 제22기 정기주주총회 |

1. - 제9조의 2 (주식 및 신주인수권증서에 표시되어야 |

1. '주식 등의 전자등록에 관한 법률' 관련 명확한 조항 마련 2. 이사에 대한 주식매수선택권 부여 조항 마련 |

| 2019년 03월 26일 | 제21기 정기주주총회 | 1. 제2조 (목 적): 내용 추가 2. - 제9조(주권의 종류): 조항 삭제 - 제9조의 2 (주권 전자등록 방법): 조항 신설 - 제13조 (명의개서대리인): 내용 변경 - 제17조 (주주 등의 주소,성명 및 인감 또는 서명 등 신고): 조항 삭제 - 제18조의 4 (사채발행에 관한 준용규정): 내용 변경 3. 제44조의 2 (외부감사인의 선임): 내용 변경 |

1. 2차전지 장비 및 스마트팩토리 솔루션 적용 장비 사업 추가 2. '주식 등의 전자등록에 관한 법률' 시행에 따른 전자등록 3. '외감법' 개정에 따른 관련 조항 개정 |

II. 사업의 내용

1. 사업의 개요

당사 및 연결종속회사는 스마트팩토리솔루션사업과 반도체패키징사업을 주된 사업으로 영위하고 있습니다.

스마트팩토리솔루션사업은 당사, 에스엔유프리시젼 및 SFA반도체를 제외한 기타의 종속회사가 영위하고 있는 사업 부문으로서, 디스플레이, Glass, 2차전지, 반도체, 유통 산업 부문에서 필요로 하는 물류시스템 및 다양한 공정장비를 공급하고 있습니다.최근에는 자체적으로 개발한 스마트기술을 접목한 최첨단 스마트팩토리 장비를 기반으로 보다 더 큰 성장동력이 활성화되는 2차전지 및 유통, 장비시장 규모가 현격하게큰 반도체 등의 비디스플레이산업부문으로 사업 영역을 확장하여 사업성과 안정성등을 확보함은 물론 성장 동력도 확보하기 위한 노력을 기울이고 있습니다.

반도체패키징사업부문에서는 연결종속회사인 SFA반도체가 반도체 제조 관련 후공정부문에서 조립 및 테스트 제품을 주력으로 생산하여 세계 유수의 반도체 업체에게 최첨단 반도체 패키징 솔루션을 제공합니다. 최근 반도체산업 호황과 연결종속회사의 고수익제품 포트폴리오 확대 등에 기인하여 반도체패키징 사업부문의 매출액과 수익률이 큰 폭으로 개선되었습니다.

당사의 2022년 1분기 연결기준 매출액은 4,109억원, 영업이익은 505억원으로 전년동기 대비 매출액은 15.6%, 영업이익은 19.3% 증가하였습니다. 별도기준으로는 매출액은 2,089억원, 영업이익은 228억원으로 전년동기 대비 매출액은 13.8%, 영업이익은 22.3% 증가하였습니다.

보다 자세한 내용은 'II.사업의 내용-7.기타 참고사항'을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

|

구 분 |

주요 사업 및 품목 |

매출액 |

비 고 |

||

|

에스에프에이 |

스마트팩토리 |

시스템솔루션 |

152,828 |

주문제작 |

|

|

장비솔루션 |

56,027 |

주문제작 |

|||

|

소계 |

208,855 |

- |

|||

|

연결 종속 회사 |

SFA반도체 | 반도체패키징사업 | 174,290 | 임가공 | |

|

에스엔유프리시젼 |

스마트팩토리 |

장비솔루션 |

26,914 |

주문제작 |

|

|

생산 자회사 |

스마트팩토리 |

시스템 및 장비 솔루션 |

47,263 |

주문제작 |

|

|

소계 |

248,467 |

- |

|||

|

내부매출 |

(46,390) |

내부거래제거 |

|||

|

합계 |

410,932 |

- |

|||

주) 생산자회사에는 당사의 100% 출자 비상장종속회사인 둔포기계, 에이디엠, SFA서비스, SFA(Shenzhen) Limited, SFA Vietnam Co. 및 SFA Hungary Kft.가 포함됨(이하 동일)

나. 주요 제품 등의 가격변동추이

제품은 거래처의 설치현장 여건과 주문에 따라 설계, 제작되는 비규격 주문생산제품으로 가격변동추이를 산출하는 것이 부적합하여 생략하였습니다.

3. 원재료 및 생산설비

가. 원재료(부품) 현황

(1) 당사 주요 원재료(부품)의 현황

| (단위 : 백만원) |

| 사업 부문 |

매입유형 | 품 목 | 구체적용도 | 매입액(비율) | 비 고 | |||

|---|---|---|---|---|---|---|---|---|

| 제25기 1분기 | 제24기 | |||||||

| 자동화 설비 | 원재료 (부품) |

제 어 반 | 설 비 제 어 | 20,181 | 16.2% | 104,152 | 17.8% | - |

| CONVEYOR | 기구부 제작 | 17,815 | 14.3% | 76,651 | 13.1% | - | ||

| ROBOT | 물 품 이 송 | 7,599 | 6.1% | 42,714 | 7.3% | - | ||

| 구조물본체 | 기구부 제작 | 36,501 | 29.3% | 184,899 | 31.6% | - | ||

| PLC/INVERTER | 설 비 제 어 | 14,576 | 11.7% | 71,385 | 12.2% | - | ||

| 전 용 기 류 | 기 타 | 2,242 | 1.8% | 9,362 | 1.6% | - | ||

| 기 타 | 25,664 | 20.6% | 95,962 | 16.4% | - | |||

| 합 계 | 124,578 | 100.0% | 585,125 | 100.0% | - | |||

주) 상기 내용은 에스에프에이 별도기준 기준임

(2) 주요 원재료(부품)의 가격변동추이

당사의 제품은 대부분 비규격의 주문생산제품으로서, 이에 소요되는 원자재 및 외주비용 역시 매우 다양하여 개별적인 가격변동추이를 산출하는 것이 부적합하여 생략하였습니다.

나. 생산설비 현황

(1) 생산능력 및 생산실적 등

생산 제품은 대부분 비규격의 주문생산제품으로서, 생산능력 및 생산실적 등을 적절하게 산정하여 표시하기가 부적합하여 기재를 생략합니다.

(2) 생산설비의 현황

| (단위 : 천원) |

| 과 목 | 기 초 장부가액 |

당 기 증 감 | 당 기 감가상각액 |

기 말 장부가액 |

비 고 |

|---|---|---|---|---|---|

| 토지 | 72,447,128 | (12,103) | - | 72,435,026 | - |

| 건물 | 191,473,208 | 2,176,894 | (1,936,851) | 191,713,252 | - |

| 구축물 | 19,675,276 | 373,126 | (178,979) | 19,869,423 | - |

| 기계장치 | 141,902,725 | 12,337,645 | (7,717,164) | 146,523,206 | - |

| 차량운반구 | 688,553 | 1,644 | (57,438) | 632,759 | - |

| 공기구비품 | 12,250,141 | 1,210,731 | (1,242,461) | 12,218,412 | - |

| 사용권자산 | 24,591,514 | 621,594 | (496,830) | 24,716,278 | - |

| 건설중인자산 | 17,277,671 | 5,398,727 | - | 22,676,398 | - |

| 합 계 | 480,306,217 | 22,108,258 | (11,629,721) | 490,784,753 | - |

(3) 설비의 신설ㆍ매입 계획 등

① 에스에프에이

통상의 대체/보완 투자 외에 특정의 중요한 생산설비 신설/매입 계획은 없습니다.

② SFA반도체

| (단위 : 백만원) |

| 사업 부문 | 구분 | 투자기간 | 투자대상 자산 | 투자효과 | 총 투자계획액 | 기투자액 (당기분) |

향후투자액 | 비 고 |

| SFA 반도체 | 신설/증설 | 2022년 | 건물/설비 | 생산능력 증가 |

40,278 |

7,714 |

32,564 |

- |

| SFA Semicon(Suzhou) | 신설/증설 | 2022년 | 건물/설비 | 생산능력 증가 |

496 |

73 |

423 |

- |

| SFA Semicon Philippines | 신설/증설 | 2022년 | 건물/설비 | 생산능력 증가 |

9,373 |

3,716 |

5,657 |

- |

| 합계 |

50,147 |

11,503 |

38,644 |

- | ||||

주) 상기의 투자규모는 경영 상황에 따라 달라질 수 있음

③ 에스엔유프리시젼

통상의 대체/보완 투자 외에 향후 1년 이내에 특정 생산시설 등의 신설이나 매입 등을 개시할 계획이 없습니다.

4. 매출 및 수주상황

가. 매출에 관한 사항

(1) 매출실적

| (단위 : 백만원) |

|

구 분 |

제25기 1분기 |

제24기 |

제23기 |

비 고 |

|||

|

에스에프에이 |

시스템 솔루션 |

내수 |

44,410 | 243,402 | 215,738 | - | |

|

수출 |

108,418 | 381,977 | 416,574 | - | |||

|

소계 |

152,828 | 625,379 | 632,312 | - | |||

|

장비 솔루션 |

내수 |

7,554 | 43,655 | 18,725 | - | ||

|

수출 |

48,473 | 114,799 | 184,372 | - | |||

|

소계 |

56,027 | 158,454 | 203,097 | - | |||

|

합계 |

내수 |

51,964 | 287,057 | 234,463 | - | ||

|

수출 |

156,891 | 496,776 | 600,946 | - | |||

|

소계 |

208,855 | 783,833 | 835,409 | - | |||

|

종속 회사 |

SFA반도체 |

반도체패키징 |

174,290 | 641,109 | 573,077 | - | |

|

에스엔유프리시전 |

장비솔루션 |

26,914 | 114,039 | 101,854 | - | ||

|

생산자회사 |

시스템 및 장비 솔루션 |

47,263 | 269,133 | 245,283 | - | ||

|

소계 |

248,467 | 1,024,281 | 920,214 | - | |||

|

내부매출 |

(46,390) | (243,177) | (204,452) |

내부거래 제거 |

|||

|

합계 |

410,932 | 1,564,937 | 1,551,171 |

- |

|||

(2) 판매경로

| 구 분 | 판 매 경 로 | ||

|---|---|---|---|

| 스마트팩토리 솔루션 |

시스템 솔루션 |

수출 | 직접판매 (직접영업 → 사내제작 → 현장설치 혹은 선적) |

| 국내 | 직접판매 (직접영업 → 사내제작 → 현장설치) | ||

|

장비 솔루션 |

수출 | 직접판매 (직접영업 → 사내제작 → 현장설치 혹은 선적) | |

| 국내 | 직접판매 (직접영업 → 사내제작 → 현장설치) | ||

| 반도체 패키징 |

제품 | 수출 | 주문생산에 의한 직접판매 |

| 국내 | 주문생산에 의한 직접판매 | ||

| 상품 및 기타 | 수출 | 주문에 의한 직접판매 | |

| 국내 | 주문에 의한 직접판매 | ||

나. 수주에 관한 사황

(1) 사업부문별 수주/매출/수주잔고 현황

| (기준일 : 2022년 3월 31일) | (단위 : 백만원) |

|

구 분 |

당분기 신규수주액 |

당기 매출액 |

기말 수주잔고액 |

|

|

디스플레이 |

내수 |

1,853 | 13,797 | 26,645 |

|

수출 |

86,730 | 40,475 | 231,371 | |

| 소계 | 88,583 | 54,272 | 258,016 | |

| GLASS 솔루션 |

내수 |

2,285 | 3,192 | 5,184 |

|

수출 |

1,500 | 15,286 | 45,831 | |

| 소계 | 3,785 | 18,478 | 51,015 | |

|

2차전지 |

내수 |

40,133 | 6,405 | 51,703 |

|

수출 |

70,643 | 97,951 | 171,459 | |

| 소계 | 110,776 | 104,356 | 223,162 | |

|

반도체 |

내수 |

10,284 | 14,303 | 41,369 |

|

수출 |

8,212 | 1,825 | 64,063 | |

| 소계 | 18,496 | 16,128 | 105,432 | |

|

유통/기타제조 |

내수 |

37,256 | 14,268 | 97,230 |

|

수출 |

- | 1,353 | 10,017 | |

| 소계 | 37,256 | 15,621 | 107,247 | |

|

합계 |

내수 |

91,811 | 51,965 | 222,131 |

|

수출 |

167,085 | 156,890 | 522,741 | |

| 소계 | 258,896 | 208,855 | 744,872 | |

주) 상기 수주/매출/수주잔고 실적 내용은 에스에프에이 별도기준임

(2) 주요 수주계약 현황

| (단위 : 백만원) |

| 품목 | 발주처 | 수주일자 | 납기 | 수주총액 | 기납품액 | 수주잔고 | 진행률 | 계약자산(계약부채) | 매출채권 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 총액 | 대손충당금 | 총액 | 대손충당금 | ||||||||

| 제조장비 |

A |

2018.03.15 |

2018.11.18 |

153,314 |

152,482 |

5,345 |

97% |

12,072 |

- |

- |

- |

| 제조장비 |

A |

2019.08.02 |

2020.08.06 |

138,626 |

132,645 |

7,773 |

95% |

6,391 |

- |

- |

- |

| 제조장비 |

A |

2020.04.26 |

2020.09.18 |

54,003 |

44,164 |

6,386 |

88% |

-1,043 |

- |

- |

- |

| 제조장비 |

A |

2021.12.13 |

2021.12.31 |

46,419 |

23,520 |

24,042 |

50% |

-1,963 |

- |

- |

- |

| 제조장비 |

B |

2017.09.21 |

2018.06.30 |

87,618 |

81,944 |

2,827 |

97% |

3,552 |

- | - | - |

| 제조장비 |

B |

2019.06.28 |

2020.04.01 |

109,971 |

103,997 |

8,357 |

93% |

2,815 |

- |

- |

- |

| 제조장비 |

C |

2019.03.28 |

2019.07.15 |

58,634 |

55,407 |

6,507 |

90% |

3,000 |

- |

- |

- |

| 제조장비 |

C |

2020.12.17 |

2021.08.14 |

138,340 |

113,266 |

22,957 |

84% |

5,554 |

- |

- |

- |

| 제조장비 |

D |

2017.04.26 |

2017.12.09 |

64,406 |

59,632 |

972 |

99% |

-960 |

- |

- |

- |

| 제조장비 |

E |

2020.06.16 |

2020.11.06 |

99,217 |

84,769 |

6,490 |

93% |

3,269 |

- |

- |

- |

| 제조장비 |

F |

2020.12.15 |

2021.12.31 |

53,752 |

50,871 |

5,639 |

90% |

91 |

- |

- |

- |

| 제조장비 |

G |

2021.12.15 |

2022.11.30 |

52,800 |

- |

52,800 |

0% |

- |

- |

- |

- |

| 제조장비 |

H |

2022.02.11 |

2022.07.30 |

40,001 |

616 |

40,212 |

2% |

619 |

- | - | - |

| 합 계 | 1,097,102 | 903,313 | 190,306 | - | 33,398 | - | - | - | |||

주1) 당기 진행중인 PJT로서, 계약금액이 전기 매출액 대비 5%이상 PJT의 계약별 정보임주2) 납기일자는 최초 PO상의 고객사 입고일로서, 입고 후 설치/시운전/고객사검수 등의 공정 소요 또는 고객사의 제조라인 설치 일정 변경 등에 따라 변동될 수 있음

주3) 해외수주 PJT의 경우, 원화 환산 적용 환율 차이로 원화금액 기준의 기납품액, 수주잔고 및 진행율 정보 상호간 다소의 차이 발생이 가능함

5. 위험관리 및 파생거래

가. 외환관리

(1) 외환위험

당사는 외화결제 매출 및 매입 거래와 관련한 환위험을 부담하고 있는 바, 특히 달러화 및 일본엔화와 관련된 환율변동위험에 노출되어 있습니다. 이에 따라 회사의 경영진은 각각의 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있으며, 통화선물/선도거래를 통해 미래예상거래 및 인식된 자산과 부채로 인해 발생하는

외환위험을 관리하고 있습니다. 아울러 해당 통화 선물/선도 거래와 관련하여 발생한 손익은 발생시점에 기간손익으로 인식하고 있습니다.

(2) 가격위험

당사는 활성거래시장이 존재하는 지분상품을 보유하고 있지 않아, 이에 따른 가격변동위험에 노출되어 있지 않습니다.

(3) 이자율 위험

이자율 위험은 미래 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 차입금과 예금에서 발생하고 있습니다. 당사의 이자율위험관리 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.이를 위해 근본적으로 내부 자금 공유 확대를 통한 외부차입의 최소화, 고금리 차입금 감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 주간/월간 단위의 국내 외 금리동향 모니터링 실시 및 대응방안 수립 등을 통해 선제적으로 이자율 위험을 관리하고 있습니다.

(4) 신용위험

신용위험은 당사의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며, 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

나. 파생거래

(1) 선물 및 선물환 계약

당분기 중의 환위험 헷지를 위한 통화선물 및 통화선도 거래와 관련하여 재무제표에 반영된 관련 거래이익, 거래손실, 평가이익 및 평가손실은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 금 액 | 비 고 | |

|---|---|---|---|

| 통화선물 | 거래이익 | 871 | - |

| 거래손실 | 1,572 | - | |

| 통화선도 | 거래이익 | - | - |

| 거래손실 | 670 | - | |

| 평가이익 | 309 | - | |

| 평가손실 | 6,470 | - | |

주) 통화선물 및 통화선도 거래의 목적은 수출 및 외자구매 관련 외화수지에 대한 환위험 헷지임

(2) 타법인 발행 채무증권 관련 파생상품

해당사항 없음

6. 주요계약 및 연구개발활동

가. 주요계약

(1) 당사의 원자재(부품) 구입

| 공급처 | 공급기간 | 공급목적 | 주요내용 |

|---|---|---|---|

| 한국SMC | 2022.01~12 | 설비제작시 필요부품 | 공압품 공급 |

| 한국이구스 | 2022.01~12 | 설비제작시 필요부품 | 케이블베어 공급 |

| SEW유로드라이브 | 2022.01~12 | 설비제작시 필요부품 | 모터, 감속기 공급 |

| 현전사 | 2022.01~12 | 설비제작시 필요부품 | OMRON Sensor류 공급 |

| 경성전기 | 2022.01~12 | 설비제작시 필요부품 | OMRON Sensor류 공급 |

| 삼익THK | 2022.01~12 | 설비제작시 필요부품 | THK LM류 공급 |

| 현세엔티아이 | 2022.01~12 | 설비제작시 필요부품 | Mitsubishi 전장품 공급 |

| 청운이엔지 | 2022.01~12 | 설비제작시 필요부품 | Mitsubishi PLC Servo 공급 |

| 해원티엔디 | 2022.01~12 | 설비제작시 필요부품 | Mitsubishi PLC Servo 공급 |

| 기 타 | 2022.01~12 | 설비제작시 필요부품 | 기타 부품 공급 |

주1) 상기 내용은 에스에프에이 별도기준 기준임

주2) 상기 공급처와의 계약은 1년 단위로 자동 갱신됨

(2) 당사의 기술개발 계약

보고서 제출일 현재 고객 및 계약처의 영업기밀 보호를 위한 비공개 사항 이외 진행 중인 기술개발계약 사항은 없습니다.

나. 연구개발활동

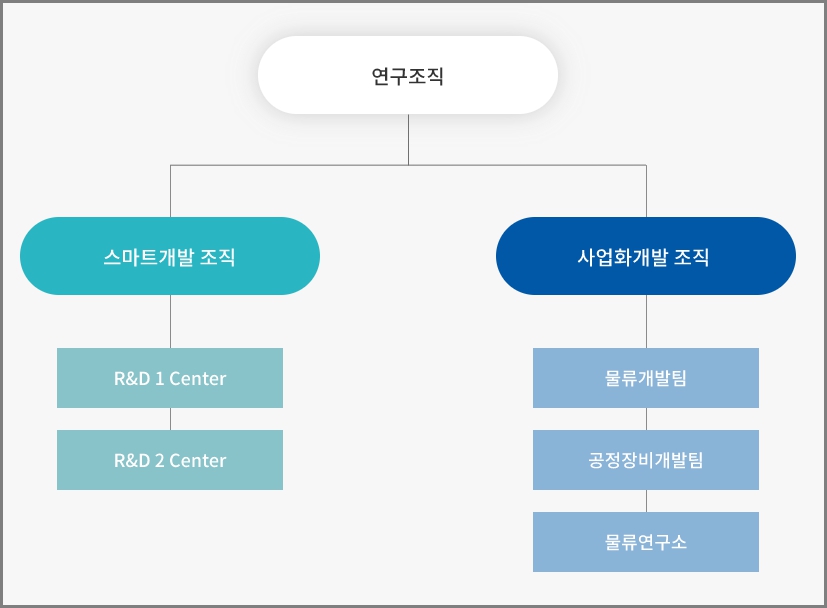

(1) 연구개발 담당조직(별도기준)

|

|

에스에프에이 연구조직도 |

① 스마트화개발 조직

- R&D1센터: 2차전지, OLED Display 등 신성장 산업에서 핵심 장비의 선행 개발과중장기 지속 성장을 위한 원천 기술 및 차별화 기술 확보에 주력하며, 특히 SFA가

독자 개발한 스마트팩토리 솔루션인 NEO와 개발 장비와의 접목을 통해 신규 사업 아이템 발굴 활동을 진행합니다.

- R&D2센터: 신개념 스마트팩토리 솔루션인 NEO AI/NEO Platform 및 장비 Application을 개발하는 스마트팩토리 전담 개발 조직으로서 스마트 분석 솔루션 및 고등통계 분석 등의 분석 알고리즘 등 스마트팩토리의 핵심 요소인 기반 기술 개발에 주력합니다.

② 사업화개발 조직

- 물류개발팀: Material Handling 및 공장 자동화 장비/시스템 분야의 솔루션과 양산 장비를 개발하고, 이와 더불어 당사의 스마트팩토리 솔루션인 NEO가 접목된 신개념물류 장비를 개발합니다.

- 물류연구소: 오랜 업력과 개발 역량을 바탕으로 다양한 제조/유통 분야에 물류자동화 컨설팅부터 시스템 설계 등 Total Solution을 제공하고, 신개념 물류 장비 발굴 및 컨셉 개발을 통한 양산형 장비 개발을 선도합니다.

- 공정장비개발팀: 2차전지, Display 등 여러 산업의 양산 제조 라인에서 필수적인 핵심 공정 장비/시스템과 NEO 스마트팩토리 기술이 결합된 신개념 공정 장비 개발 활동을 진행합니다.

(2) 연구개발비용

| (기준일 : | 2022년 3월 31일 | ) | (단위 : 백만원) |

| 과 목 |

제25기 1분기 |

제24기 |

제23기 |

비고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 4,014 | 15,473 | 10,569 | - | |

| 인 건 비 등 | 3,236 | 12,497 | 10,308 | - | |

| 감 가 상 각 비 | 31 | 80 | 77 | - | |

| 위 탁 용 역 비 | 230 | 1,046 | 584 | - | |

| 기 타 | 3,627 | 35,918 | 20,859 | - | |

| 연구개발비용 계 | 11,138 | 65,014 | 42,397 | - | |

| 회계처리 | 제조원가 | 1,263 | 27,256 | 14,559 | - |

| 판매관리비 | 5,355 | 26,519 | 26,729 | ||

| 개발비 | 4,520 | 11,239 | 1,108 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

2.71% | 4.15% | 2.73% | - | |

주) 재무제표상의 연구개발비용과 개발성 수주PJT 관련 원가 등 실질적인 연구개발비용을기준으로 기재함

나. 연구개발 실적

| 구분 | 주요내용 | 비고 | |

|---|---|---|---|

| 스마트 팩토리 |

요소 기술 |

- Data Analysis & Data Mining 기반 분류 알고리즘 - NEO AI Object Detection 모듈 - 무선 Edge Computing System - 실시간 설비상태 모니터링 및 예지보전(Predictive Maintenance) 솔루션 - AI 적용 3D X-ray 검사 기술 - AI 기반 RCP(Remote Control Processor) 기술 - AI 기반 영상이미지 특화 솔루션 - AI 기반 최적 경로 운영 솔루션 - AI 기반 최적 적재를 위한 시뮬레이션 및 실행 솔루션 - 비정형 미세 데이터 감지 및 대응 솔루션 - AI 기반 OCR(Optical Character Recognition) 솔루션 |

- 완료, 사업화 - 완료, 사업화 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 - 완료, 사업화, 고도화 진행중 |

| 응용 기술 |

- Mixed Robot Palletizing System\ - 인공지능 기반 Robot Picking System - AI 기반 AOI(Automated Optical Inspection) - 스마트물류(AI 및 예지보전 기술 적용) Turn-key System - Autonomous Mobile Robot(자율주행 AGV) - Rail 주행형 Robot Picking Station |

- 완료, 사업화 - 완료, 사업화 - 완료, 고도화 진행중 - 진행중, 일부 사업화 - 진행중, 일부 사업화 - 진행중 |

|

| 디스플레이 | - Mobile용 Detached Panel의 Non-Touch 이송 System - 진공 Laser Ablation 장비 - uLED LASER 전사 장비 |

- 완료, 사업화 - 완료, 사업화 - 진행중 |

|

| 2차전지 | - Cell Degassing 장비 - Stacking System - AI 기반 외관검사기 - In-line 3D CT 검사기 - AI 기반 용접부 AOI - 2차전지 차세대 전극 형성 기술 |

- 완료, 사업화 - 완료, 사업화 - 완료, 사업화 - 완료, 사업화 - 진행중 - 진행중 |

|

| 반도체 | - Application Tester - System Level Tester - 지능형 반도체 OHT - EFEM(Equipment Front End Module) |

- 완료, 사업화 - 완료, 사업화 - 완료, 일부 사업화 - 진행중 |

|

| 유통/기타제조 |

- High Performance Stacker Crane System - 지능형 WMS(Warehouse Management System) |

- 완료, 사업화 - 완료, 사업화 - 완료, 사업화 - 완료, 사업화 - 완료, 사업화 - 완료, 사업화 - 진행중, 일부 사업화 - 진행중, 일부 사업화 |

|

주) 상기 연구개발 실적은 에스에프에이 별도기준이며, 영업기밀 보호가 필요한 사항은 기재하지 아니함

7. 기타 참고사항

가. 지적재산권 보유현황

당분기말 현재 당사가 보유한 지적재산권 현황은 아래와 같습니다.

| (2022년 3월 31일 기준) | (단위 : 건) |

| 구 분 | 국내등록 | 해외등록 | 합계 |

|---|---|---|---|

| 등록 특허 |

991 |

100 |

1,091 |

주) 상기 내용은 에스에프에이 별도기준 기준임

나. 시장여건 및 영업의 개황

(1) 업계의 현황

당사 및 연결종속회사는 스마트팩토리솔루션사업과 반도체패키징사업을 주된 사업으로 영위하고 있는 바, 각 사업부문별 업계의 현황은 다음과 같습니다.

① 스마트팩토리솔루션사업

글로벌 산업 환경은 증기기관 및 기계화로 대표되는 제 1차 산업혁명, 전기 동력에 의해 대량생산이 본격화된 제 2차 산업혁명, 컴퓨터 및 인터넷 기반의 지식정보혁신으로 요약되는 제 3차 산업혁명을 거치며 지속적으로 발전해 왔습니다. 현재는 인공지능, 사물인터넷, 빅데이터, 모바일 등의 첨단 지능정보기술이 기존 산업과 서비스에 융합되어 모든 제품/서비스를 네트워크로 연결하고 사물을 지능화하는 제4차 산업혁명 시대에 접어들었습니다.

<제4차 산업혁명>

|

|

출처: 미래창조과학부 블로그 |

이러한 제4차 산업혁명 시대의 도래에 따라 글로벌 산업 현장에서는 초연결/초지능화/무인화/무정지 등을 핵심가치로 하는 스마트팩토리 구현 목적의 설비투자를 통해경쟁력을 강화하기 위한 노력이 시작되었으며, 그 강도는 점차 심화될 것으로 전망됩니다. 이에 따라 당사가 주력하고 있는 국내외 디스플레이산업, 2차전지산업, 반도체산업, 유통/기타제조산업 등의 전방산업군에서도 스마트팩토리 구현을 위한 설비투자가 증가할 것으로 예상되고 있어 기존의 전통적 의미의 공정장비 및 생산시스템 등의 제조장비에 스마트 기술을 접목한 스마트팩토리 솔루션에 대한 수요가 급격하게 확대될 것으로 전망됩니다.

한편, 공정장비 및 생산시스템 등의 제조장비 시장은 장비(설비)기술과 전방산업군의생산기술이 불가분의 관계에 있어 경쟁상황이 양적으로는 비교적 제한적인 양상을 보이고 있습니다. 하지만 질적으로는 시스템 엔지니어링 능력, 설계 및 제작 능력 외에도 제 4차 산업혁명 시대에 대응할 수 있는 스마트팩토리 구현 역량 등을 포함하는수준 높은 기술력 기반의 우수한 품질과 최첨단 기술의 지속적인 발전 역량을 갖춘 장비업체가 경쟁우위를 확보할 수 있어 장기적으로 안정적인 시장 지위를 유지할 수 있는 특성이 있습니다.

아울러 경기변동 측면에서 제조장비시장은 기본적으로 계절적 요인에 의한 부침보다는 전방산업 내 고객사들의 설비투자 사이클에 따라 일부 부침이 수반되며, 각 전방산업별로 그 부침의 폭이 상이한 특성이 있습니다. 이에 따라 어느 특정된 전방산업에만 주력하기보다는 디스플레이, 2차전지, 반도체, 유통/기타제조산업 등 다양한 전방산업군 전반을 아우르는 폭 넓은 품목 포트폴리오를 구축하는 것이 중장기적 관점에서 안정성과 성장성을 겸비할 수 있습니다.

각 주력 산업군별 업계의 현황은 다음과 같습니다.

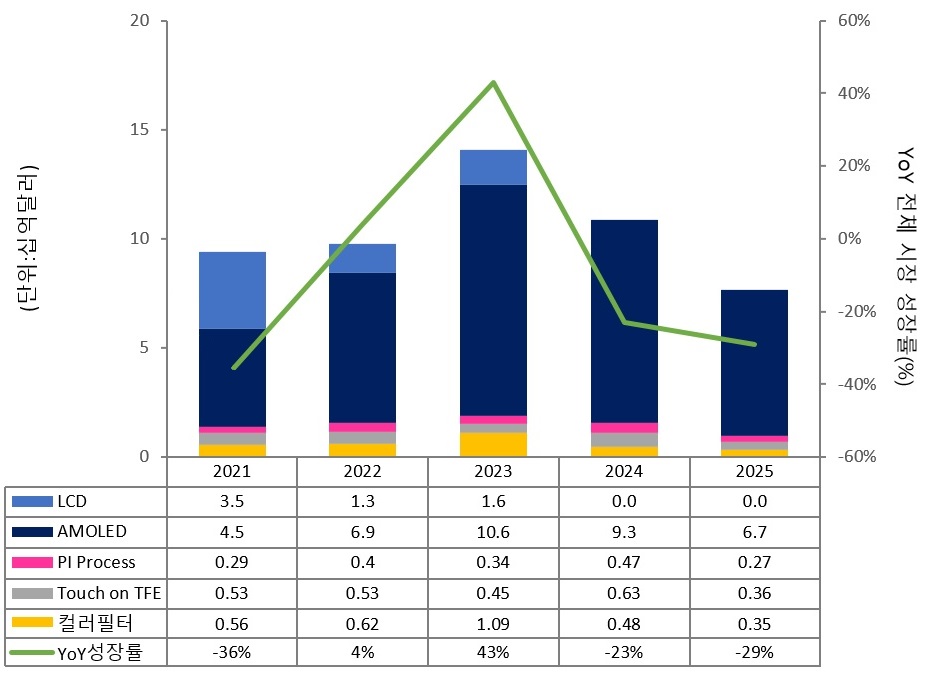

1) 디스플레이산업

디스플레이산업은 멀티미디어 환경이 보편화되고 정보 인프라가 확대되는 바탕 위에IT기술의 발전에 따라 지속적으로 변화하고 있습니다. 과거 오랜 기간 동안 시장을 지배했던 CRT(브라운관)를 거쳐 2000년대 중반부터는 LCD패널이 시장을 지배해 왔습니다.

모바일용 중소형 패널부문에서는 2010년대 이후부터 스마트폰으로 대표되는 모바일시장이 급성장하면서 Flexible로 진화가 가능한 OLED패널이 시장의 대세로 자리잡은 상태로서, 폴더블폰/태블릿/노트북 시장 확대 전망에 따라 국내외 OLED패널 제조라인 설비투자가 지속될 것으로 예상되며, 스마트팩토리 기술 접목을 통해 생산효율의 극대화를 추구하는 스마트化된 공정장비 및 생산시스템에 대한 수요도 지속적으로 증가할 것으로 예상됩니다.

<글로벌 디스플레이 패널 장비 매출 전망>

|

|

출처 : Omdia, 2021년 |

한편, TV용 대형 패널부문에서 중장기적으로 OLED패널 및 Micro LED, QNED 등의 차세대 패널이 기존의 LCD패널을 대체할 것으로 전망됩니다. 이에 따라 대형 부문에서도 차세대 디스플레이 패널 제조라인 구축을 위한 설비투자가 지속적으로 증가할 것으로 예상되며, 모바일부문과 마찬가지로 경쟁력 강화 차원에서 생산 효율의 극대화를 추구하는 스마트化된 공정장비 및 생산시스템에 대한 수요도 꾸준하게 증가할 것으로 예상됩니다.

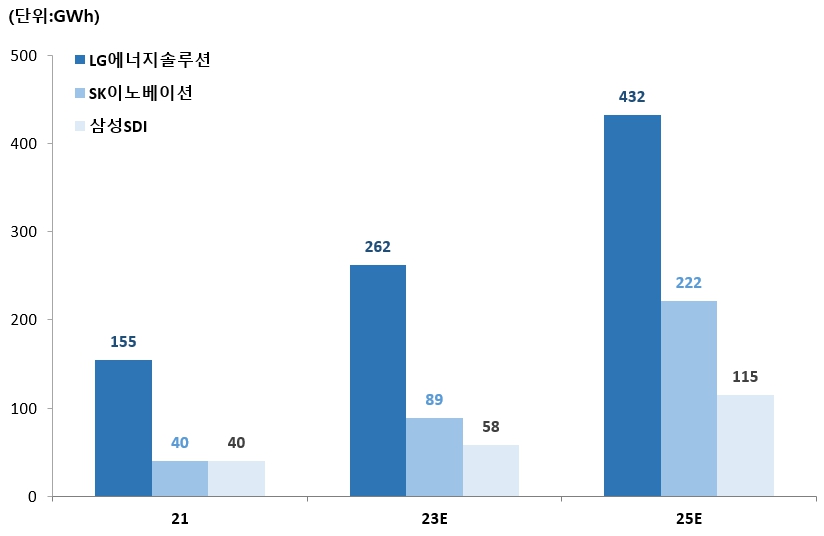

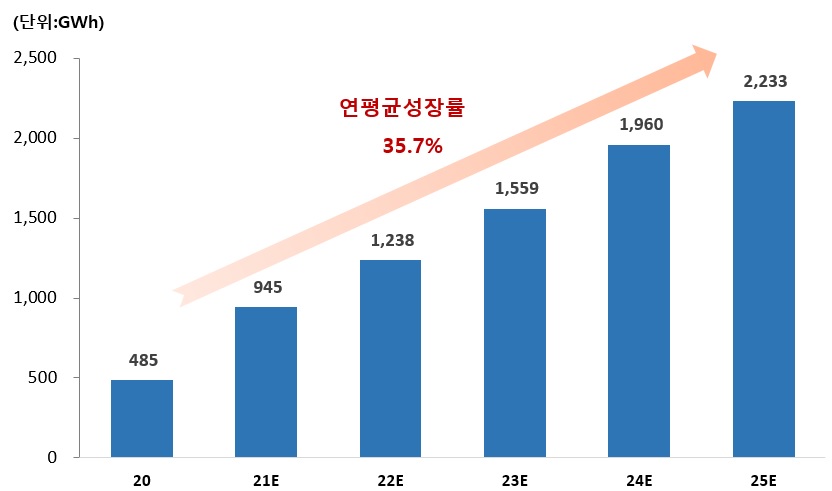

2) 2차전지산업

자동차 동력원의 전기화 및 재생에너지 확산 추세로 2차전지 글로벌 수요가 급격하게 증가하고 있어 2차전지산업의 글로벌 설비투자 수요도 급성장하고 있습니다. 특히 국내 2차전지 배터리셀 제조 3사의 생산규모가 2021년부터 2025년까지 3배 이상확대될 것으로 예상되며, 글로벌 배터리셀 생산규모는 2020년부터 2025년까지 연평균 35.7%로 성장할 것으로 예상되고 있습니다. 배터리셀 이외에도 완성차업체 및 소재업체의 설비투자가 동반 증가할 것임에 따라 2차전지산업의 설비투자가 지속적으로 급격하게 확대될 것으로 전망됩니다.

<국내 2차전지 배터리셀 제조업체 생산규모 전망>

|

|

출처 : 유진투자증권, 2022년 |

<글로벌 2차전지 배터리셀 생산규모 전망>

|

|

출처 : 유진투자증권, 2022년 |

아울러 2차전지산업부문에서도 생산 효율 극대화를 통한 경쟁력 강화를 위해 스마트化된 공정장비 및 생산시스템에 대한 수요가 급격하게 증가할 것으로 예상되는 바, 가장 가까이로는 인공지능 기술을 적용하여 배터리 내부의 발열/화재/폭발 위험요인을 정확하고 신속하게 검사하는 비파괴검사기와 제품 출하 검사 공정의 검출력을 획기적으로 향상시키기 위한 인공지능 기반의 외관검사기 등에 대한 수요 확대를 대표적인 예로 들 수 있습니다.

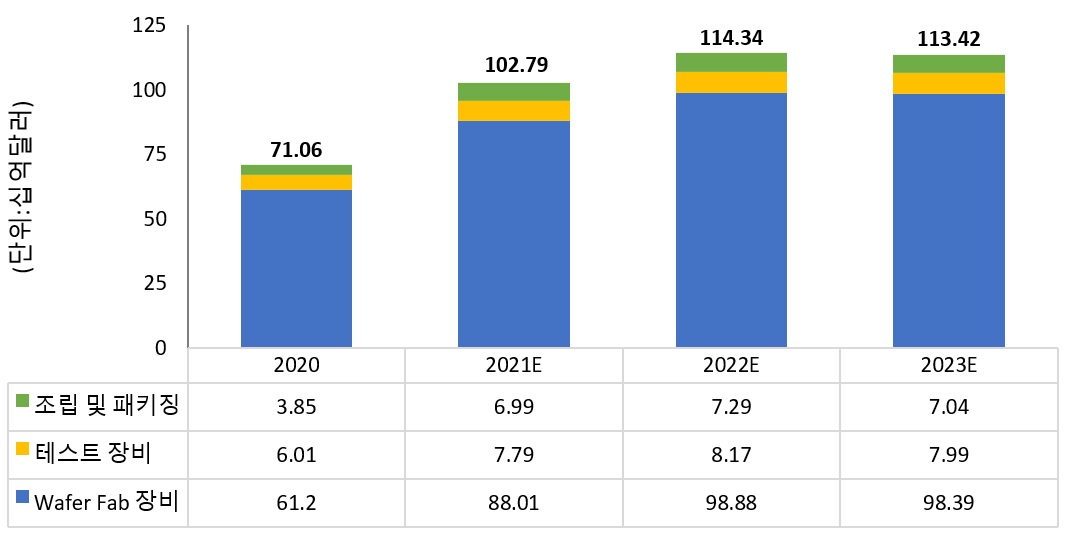

3) 반도체산업

반도체산업은 5G, 자율주행, 사물인터넷, 인공지능 등의 발달에 따른 반도체 수요 확산으로 지속적인 성장 추세를 이어갈 것으로 예상되는 가운데, 국내 고객사의 비메모리 관련 중장기 대규모 투자계획과 중국의 메모리 관련 설비투자 증가 추이 및 최근의 코로나 상황에 기인한 언택트 트렌드 확산 등에 따라 중장기적 관점에서의 성장추세도 지속될 것으로 전망됩니다. 이에 따라 국내외 반도체 제조장비 시장 규모도 지속적으로 성장할 것으로 예상되고 있습니다.

<국가별 반도체 장비 시장 규모>

|

|

출처 : SEMI, 2021년 12월 |

반도체산업부문에서도 생산 효율 극대화를 위한 스마트化된 공정장비 및 생산시스템에 대한 수요가 지속적으로 증가할 것으로 예상되고 있습니다. 대표적으로는 제조공정 내 웨이퍼 반송 시스템인 OHT에 인공지능 기술을 적용하여 시스템 스스로 병목 구간을 우회하여 최적 경로를 선택하는 기능은 물론 예지보전(PdM) 기술을 적용하여 시스템 스스로 각 vehicle의 고장에 의한 라인 중단 위험을 최소화하는 기능 등을 통해 시스템 전반의 물류 효율이 10% 이상 향상된 스마트 OHT 설비의 수요 증가 가능성을 들 수 있습니다.

4) 유통/기타제조산업

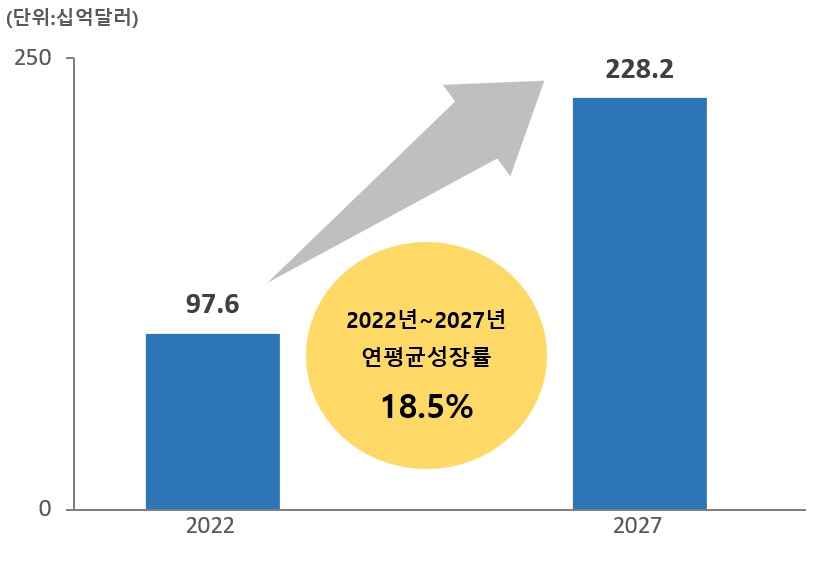

제조산업 전반에 걸친 스마트化 진행으로 글로벌 스마트제조 시장 규모가 2022년부터 2027년까지 연평균 18.5% 수준의 고속성장을 유지할 것으로 전망되고 있습니다.

<글로벌 스마트제조 시장 규모>

|

|

출처 : MarketsandMarkets, 2022년 |

또한 식음료산업부문에서 가정식대체식품(HMR;Home Meal Replacement) 시장의 고성장 전망에 따른 관련 제조설비 및 유통설비 투자가 활성화될 것으로 예상되며, 유통서비스산업부문에서도 e-commerce 활성화에 따른 유통 패러다임의 변화로 Fulfillment센터 도입이 본격화 됨에 따른 설비투자 확대가 예상되고 있습니다.

유통/기타제조산업부문도 유통(생산) 효율 극대화를 위한 스마트化된 공정장비 및 생산시스템에 대한 수요가 지속적으로 증가할 것으로 예상되고 있는데, 대표적으로는 인공지능 기술 기반의 Deep Learning을 통해 피킹시스템 스스로 대상체를 구분 인식함은 물론 스스로 대상체의 피킹 포인트를 선정하여 완전 자동으로 대상체를 피킹하는 RPS(Robot Picking System)을 꼽을 수 있습니다. 또한 인공지능 기술을 적용하여 AGV(Automated Guided Vehicle) 스스로 취득한 주변 환경 정보를 기초로 스스로 최적 경로를 선택하고 이동 중에 만나는 장애물을 스스로 회피하여 대상체를 운반하는 자율주행 AGV에 대한 수요 확산 가능성도 포함됩니다.

② 반도체패키징사업

반도체 생산업체는 제조공정에 따라 크게 종합반도체업체(IDM : Integrated Device Manufacturer), 설계전문업체(Fabless), 수탁제조업체(Foundry), IP 개발업체(Chipless) 등의 전공정(Front-end Process) 업체와 후공정(Back-end Process)의 패키징(Packaging) 및 테스트(Test) 전문업체로 구분됩니다.

당사의 연결종속회사인 SFA반도체는 후공정의 패키징 및 테스트 공정에서 IDM업체, 팹리스 및 파운드리로부터 주문을 받아 반도체 칩에 전기적 특성을 전달할 수 있도록 연결하고, 외부의 충격에 견디도록 성형하여 물리적 기능과 형상을 갖도록 제품화하는 외주 가공 사업을 영위하고 있습니다.

이러한 후공정의 패키징 및 테스트 사업의 경쟁력을 결정짓는 주요 요소로는 각 패키징별 제조설비 및 공정 보유여부, 공정 및 설비기술 대응 능력, 주문에 따른 최단 납기 대응능력, 엄격한 품질관리 능력 및 원가 수준 등을 들 수 있습니다.

최근 AI, IoT, 클라우드컴퓨팅, 무인주행차량 등 여러 분야의 신기술이 결합되어 네트워크로 연결하고 사물을 지능화하는 제 4차 산업혁명시대의 도래로 더 빠른 처리 속도의 반도체 수요가 증가하는 등의 추세에 맞춰 반도체 패키징도 소형화 및 고집적화 추세로 기술 개발이 이루어지고 있습니다. 이에 따라 패키징 기술이 더욱 중요해지고 있고 반도체산업 확대 및 수요 역시 지속적으로 확대될 것으로 전망됩니다.

(2) 회사의 현황

① 스마트팩토리솔루션사업

당사는 2020년 10월 20일에 '글로벌 스마트팩토리 솔루션 리더'를 새로운 비전으로 발표하였습니다. 이는 제4차 산업혁명 시대가 요구하는 스마트팩토리 솔루션을 선제적으로 준비함과 동시에 사업활동 반경을 全 지구촌으로 확대함을 통해 장차 세계 최고의 미래지향적 스마트팩토리 솔루션 전문업체로 진화하겠다는 포부와 의지를 표방한 것입니다.

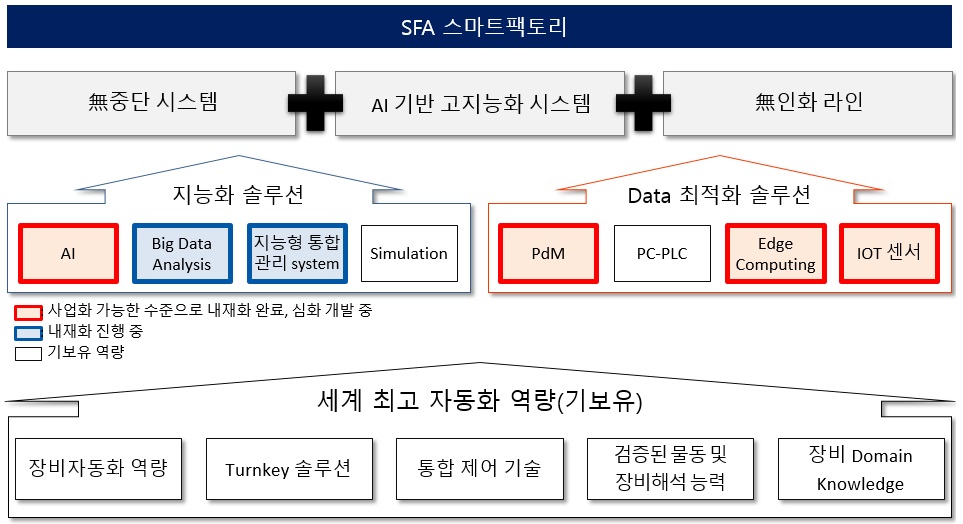

중장기 성장 기반을 확고히 다지기 위해 당사는 2017년부터 스마트팩토리 요소기술 개발 전담조직을 구성하는 등 전사 차원에서 적극적인 연구개발활동을 집중하여 인공지능, Big Data 분석, 지능형 통합관리시스템, 시뮬레이션 등의 지능화솔루션과 예지보전(PdM), PC-PLC, Edge Computing, IoT센서 등의 Data 최적화 솔루션을 개발하였으며, 높은 완성도로 개발 완료된 일부 기술은 이미 사업화에 착수하여 가시적인 성과를 도출하고 있습니다.

당사는 오랜 기간에 걸쳐 디스플레이산업/2차전지산업/반도체산업/유통및기타제조산업 등 국내외 다양한 산업분야에 공정장비 및 생산시스템 등의 제조장비를 공급하면서 턴키 솔루션 수행 역량, 통합 제어 기술 역량, 물동/장비 해석 역량, 장비 Domain Knowledge 역량 등 세계 최고 수준의 자동화 역량을 축적해 왔습니다. 이러한 기반위에 스마트팩토리 요소기술 개발을 통해 확보한 지능화솔루션 및 Data 최적화솔루션을 탑재하여 제 4차 산업혁명 시대가 요구하는 스마트팩토리의 궁극적인 목표인 무중단시스템, 고지능화시스템 및 무인화라인을 구현하는 초일류 스마트팩토리 솔루션 공급 전문업체로 진화하고 있습니다.

<SFA의 스마트팩토리 역량>

|

|

SFA 스마트팩토리 |

디스플레이, 2차전지, 반도체 및 유통/기타제조 등의 다양한 산업분야에 제조장비를 공급하며 종합장비회사로 성장한 당사는 장비에 대한 세계 최고 수준의 장비 및 기술Domain Knowledge를 보유하고 있어 장비와 생산라인의 스마트化에 차별적인 경쟁력을 확보할 수 있습니다. 또한 다양한 산업분야의 생산라인 자동화를 턴키로 구축한기술력과 풍부한 납품실적을 보유하고 있어 개별 공정장비에 대한 스마트化만이 아닌 생산시스템 전체에 대한 스마트化를 완벽하게 구현할 수 있다는 점에서도 차별적인 경쟁력을 이미 확보하고 있습니다.

한편, 비전 발표와 동시에 다음과 같이 당사 고유의 스마트팩토리 브랜드인 'NEO'를공식적으로 론칭하였는데, 글로벌 스마트팩토리 솔루션 시장을 대표하는 브랜드로 성장시켜 나갈 계획입니다.

<SFA의 스마트팩토리 브랜드>

|

|

스마트팩토리 브랜드 'NEO' |

당사는 스마트 기술 기반의 Application들을 공격적으로 확대함과 동시에 디스플레이산업, 2차전지산업, 반도체산업 및 유통/기타제조산업 등 국내외의 주력 산업부문으로 스마트 Application 적용을 적극적으로 확대하여 궁극적으로는 全제조장비에스마트 기술을 접목함으로써 확보되는 스마트팩토리솔루션사업의 기술경쟁력을 바탕으로 지속적인 성장을 거듭하여 명실상부한 글로벌 스마트팩토리 솔루션 리더로부상할 것입니다.

각 주력 산업군별 품목 포트폴리오는 다음과 같습니다.

1) 디스플레이솔루션

전통적으로 당사가 상당한 수준의 시장 지위를 확보하고 있는 산업으로서, 전공정장비와 모듈공정장비 및 클린물류(진공물류)시스템 등의 폭 넓은 품목 커버리지를 보유하고 있습니다. 대형 턴키 PJT 공급실적 및 Flexible 패널 제조장비 기술력을 기반으로 국내외 모바일용 OLED 패널 제조라인 설비투자에 적극 대응함은 물론, TV용 차세대 대형 디스플레이 패널에 대응하는 제조장비 시장 선점함과 동시에, 스마트 기술을 적극적으로 접목한 신개념 제조장비 확대를 통해 확보되는 차별적인 경쟁력을 기반으로 지속적인 성장을 이어갈 수 있을 것으로 기대하고 있습니다.

<디스플레이솔루션 품목 포트폴리오>

|

구 분 |

주 요 품 목 |

|

|

시스템 솔루션 |

Stocker, Lifter, Glass Loader, OHT(S), EMS, Index, AMR/AGV 등의 클린물류(진공물류)설비 | |

|

장비 솔루션 |

전공정 |

Evaporator, Encapsulation, Sputter, 진공 Laser Ablation, R2R Type Printer, Offset Printer, Ink Jet Printer, Imprinter, Slit Coater 등 |

|

후공정 |

Auto Polarizer, Laminator, Scriber, Edge Grinder, Bonder, 세정기, 검사장비 등 ※ Flexible 전용: LLO, Glass Removing Machine, Film Cutter, Film Vacuum Laminator 등 |

|

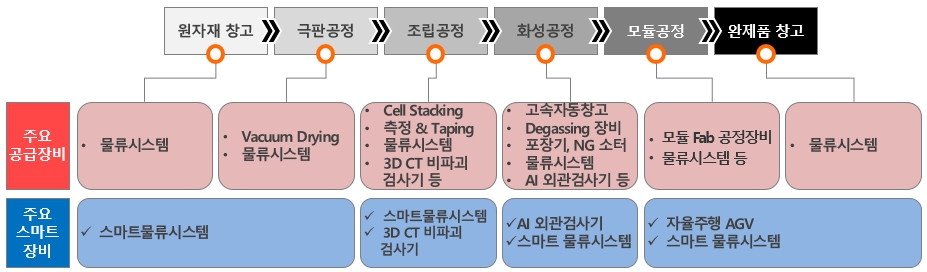

2) 2차전지솔루션

당사는 2차전지 제조장비 시장에서 물류시스템은 물론 공정장비에 대한 지속적인 품목 포트폴리오 확충 노력과 거래선 다변화 노력을 기울여 왔습니다. 이러한 결과, 2차전지솔루션은 글로벌 설비투자 동력이 급격하게 활성화되고 있는 시장 환경 속에서 당사의 성장을 견인할 수 있는 또 하나의 성장동력으로 부상하고 있습니다.

즉, 디스플레이산업 및 유통/기타제조산업 부문에서의 국내외 대규모 제조라인 턴키PJT 수행 역량과 지속적인 연구개발을 통해 각종 공정장비를 품목 포트폴리오에 편입시키면서 물류시스템 및 각종의 공정장비를 아우르는 폭 넓은 품목 포트폴리오를 확보하여 대규모 턴키 PJT 수주 확보 기반을 다졌습니다. 향후에도 지속적인 품목 확충 노력을 통해 2차전지 제조공정 커버리지를 더욱 적극적으로 확장해 나갈 계획입니다.

아울러 인공지능 기술을 적용하여 배터리 내부의 발열/화재/폭발 위험요인을 정확하고 신속하게 검사하는 3D CT 비파괴검사기 및 제품 출하 검사 공정의 검출력을 획기적으로 향상시킨 AI외관검사기를 출시하여 새로운 시장을 창출하면서 본격적인 양산 라인 횡전개 수주 물량을 확보하기 시작하는 등 스마트팩토리 기술 접목을 통해 확보되는 차별화된 기술경쟁력을 기반으로 국내 및 해외를 포함한 2차전지제조업체는 물론 완성차업체 및 소재업체 등으로 거래선을 적극적으로 확장하고 있습니다.

<2차전지솔루션 품목 포트폴리오>

|

|

2차전지솔루션 품목 |

주) 고객사의 기밀유지 요청을 받은 일부 품목은 기재 생략함

3) 반도체솔루션

디스플레이 제조장비 시장 대비 시장규모가 크고 설비투자 사이클의 기복이 적은 반도체 제조장비 시장에서도 당사는 지속적인 품목 포트폴리오 확충과 거래선 다변화를 통한 사업 확대 노력을 기울여 왔습니다. 그 결과로 OHT, Lifter, Stocker, Application Tester 등을 성공적으로 품목 포트폴리오에 편입시킴과 동시에 국내의 기존 고객사는 물론 국내외 신규 고객사로부터의 수주 실적을 점차 확대해 나가고 있습니다.

<반도체솔루션 품목 포트폴리오>

|

구 분 |

주 요 품 목 |

|

시스템솔루션 |

OHT, Lifter, Stocker, EMS, AGV/LGV 등의 클린물류설비, AS/AR 등 |

|

장비솔루션 |

Application Tester, System Level Tester 등 |

특히 반도체 제조공정 내 웨이퍼 반송 시스템인 OHT의 경우, 이미 Main Fab 연계라인 사업화를 성공적으로 진행하였음은 물론, 인공지능 기술을 적용하여 시스템 스스로 병목 구간을 우회하는 등의 최적의 경로 설정 기능 및 최적의 vehicle 배정/운용하는 기능과 함께 예지보전(PdM) 기술을 적용하여 시스템 스스로 각 vehicle의 고장에 의한 라인 중단 위험을 최소화하는 기능 등을 통해 시스템 전반의 물류 운용 효율을 10% 이상 향상시킴으로써 확보한 차별화된 경쟁력을 기반으로 궁극적으로는 국내외 고객사의 Main Fab으로까지 진출할 수 있는 기반을 확보하였습니다.

당사는 향후에도 적극적인 스마트팩토리 기술 접목을 통해 차별화된 경쟁력을 지닌 품목 포트폴리오를 구축함과 동시에 국내외로 다변화된 거래선으로 영업활동 반경을더욱 공격적으로 확장할 계획입니다. 이로써 반도체솔루션은 2차전지솔루션과 함께당사의 중장기 고도성장을 책임질 중요한 핵심 사업품목으로 그 위상이 급격하게 격상될 것으로 기대하고 있습니다.

4) 유통/기타제조솔루션

유통물류산업과 식품/유제품/타이어/석유화학/제약/의류/화장품/자동차 등 다양한 제조산업 내의 고객사들이 필요로 하는 물류시스템 및 생산자동화시스템을 공급하고있습니다. 당사는 자동화 시스템과 관련하여 오랜 기간 동안에 걸친 수 많은 자동화 PJT 수행 경험과 축적된 노하우, 풍부한 기술인력과 탁월한 엔지니어링 능력 등을 바탕으로 자동화 니즈가 있는 업체는 산업군을 막론하고 모두 당사의 고객사가 될 수있기에 거래선이 매우 다변화되어 있습니다.

당사는 e-commerce 발달에 따른 유통 패러다임의 변화로 Fulfillment 센터 도입이 본격화되고 있는 유통산업과 가정식대체식품(HMR) 시장의 성장에 따라 설비투자가 활성화되고 있는 식음료산업에 적극적으로 대응하여 지속적인 성장을 도모하고 있습니다. 아울러 제 4차 산업혁명 시대 진입에 따라 다양한 산업 현장에서 증가하는 있는 운영효율 극대화, 생산성 향상, 가격경쟁력 강화를 위한 스마트팩토리 구현 목적의 물류 및 생산자동화 시스템 설비투자 확대에 적극 대응하여 과거와 현격하게 다른수준의 고성장을 이루어 나가고 있습니다.

이와 같은 지속적인 고성장을 위해 스마트팩토리 요소기술 접목 등 공격적인 연구개발을 통해 확보한 신기술을 보다 더 적극적으로 사업화하여 새로운 시장을 창출하며 성장 동력 확보 활동을 추진하고 있는데, 대표적인 사례를 들면 다음과 같습니다.

<신기술 사업화 현황>

|

구 분 |

주 요 내 용 |

현 황 |

|

High Performance Stacker Crane |

B2C 온라인창고 물류시스템 대응 다단형 AS/RS |

사업 확대 중 |

|

Cross Belt Sorter |

고성능 Sorter 국산화 |

사업 확대 중 |

|

Pocket Sorter |

B2C 온/오프라인 창고/매장 자동화 |

사업 확대 중 |

|

자율주행 AGV |

머신러닝 기반 주행최적화 적용 |

사업 확대 중 |

|

Robot Picking System |

딥러닝/Robot 기반 Picking 자동화 |

사업 확대 중 |

|

Mixed Robot Palletizing System |

인공지능/Robot 기반 다양한 형태의 대상체 혼합 적재 자동화 |

사업 확대 중 |

| AI 기반 지능형 자동분류시스템 | 딥러닝 기반의 영상/이미지 판독 솔루션 | 사업 확대 중 |

② 반도체패키징사업

당사의 연결종속회사인 SFA반도체는 최고의 기술력을 바탕으로 국내는 물론 해외 유수의 고객사들에게 최첨단 반도체 패키징 솔루션을 제공하고 있는 바, 고객사의 Fab라인 증대, 반도체 기술 및 제품의 진화 가속화, IDM의 생산 외주화 증가 등에 따라 지속적으로 성장할 것으로 전망하고 있습니다. 이러한 가운데, 우수한 품질과 기술 경쟁력 기반 위에 탁월한 원가경쟁력을 확보한 필리핀법인을 통해 안정적으로 고객사를 확보함으로써 지속적이고도 안정적으로 성장하는 사업성과를 도출하고 있습니다.

특히 최근에는 고객사의 지속적인 Fab 라인 증대에 따른 패키징 수요 증가에 대응하기 위해 필리핀법인의 제 2공장을 준공하여 도약의 기반을 마련하였음은 물론, 거래선 다변화 및 반도체 시장의 80%를 차지하고 있는 S-LSI분야로의 성공적 진입 등을통해 성장성 잠재력을 극대화 하고 있습니다.

한편, 반도체 패키지가 고집적화ㆍ경박단소화됨에 따라 플립칩(Flip Chip)을 기반으로 하는 패키징 시장이 지속적으로 성장하면서 플립칩 기술의 핵심기술인 범핑 프로세스에 대한 시장의 니즈가 확대되고 있습니다. 이에 따라 SFA반도체는 2014년 4월29일 범핑사업장을 준공한 이래 지속적인 설비투자를 통해 확대되는 생산능력을 바탕으로 시장의 니즈를 충족하고 있어 범핑사업이 새로운 주력사업으로 성장하고 있습니다.

※ 범핑 : 범핑은 칩을 PCB에 플립칩 방식으로 연결하거나 BGA(Ball Grid Array), CSP(Chip Scale Package) 등으로 PCB에 직접 접속하기 위한 전도성 돌기(Bump)를형성하여 전기적 신호를 전달하는 반도체 후공정의 일부임

(3) 사업부문별 요약 재무현황

전술한 당사 및 연결종속회사의 주요 사업 내용은 다음과 같이 요약할 수 있습니다.

|

사 업 구 분 |

세 부 품 목 |

사업영위 회사 |

||

|

시스템 솔루션 |

장비 솔루션 |

|||

|

스마트팩토리 솔루션사업 |

디스플레이솔루션 |

O |

O |

당사, 에스엔유 및 기타의 연결종속회사 (SFA반도체 제외) |

|

2차전지솔루션 |

O |

O |

||

|

반도체솔루션 |

O |

O |

||

|

유통/기타제조솔루션 |

O |

O |

||

| Glass솔루션 | O | X | ||

|

반도체패키징사업 |

SFA반도체 |

|||

한편, 당사 및 연결종속회사는 상기의 각 사업 운영의 효율성 확보를 위해 세부 품목 단위인 시스템솔루션 및 장비솔루션을 기준으로 사업 수행 조직을 구성하고 있음에 따라 별도 및 연결 사업실적에 대하여는 물류시스템사업부문(시스템솔루션담당), 공정장비사업부문(장비솔루션담당) 및 반도체패키징사업부문으로 구분하여 기재하는 바, 이에 따른 요약 재무현황은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 제25기 1분기 | 제24기 | 제23기 | |

|---|---|---|---|---|

| 물류시스템 사업부문 |

매출액 | 165,271 | 729,556 | 711,127 |

| 영업이익 | 17,509 | 86,190 | 96,425 | |

| 공정장비 사업부문 |

매출액 | 71,440 | 194,730 | 267,529 |

| 영업이익 | 10,719 | 36,544 | 36,736 | |

|

반도체 패키징사업부문 |

매출액 | 174,221 | 640,651 | 572,515 |

| 영업이익 | 22,286 | 66,205 | 34,172 | |

| 합 계 | 매출액 | 410,932 | 1,564,937 | 1,551,171 |

| 영업이익 | 50,514 | 188,938 | 167,333 | |

주1) 영업이익은 사업부문별 귀속이 확실한 비용을 각 사업부문에 직접 귀속시키고,

귀속이 불분명한 공통비용은 배부기준(매출액비 등)에 의거하여 배분함

주2) 상기와 같은 사업부문별로 자산을 관리하지 않아 자산은 별도로 기재하지 않음

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

(1) 당사는 2011회계연도부터 한국채택국제회계기준(K-IFRS)를 도입하였으며, 하기 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성된 연결 재무정보입니다.

(2) 2020회계연도부터 아래의 제ㆍ개정된 기준서를 신규로 적용한 바, 해당 기준서의 적용이 재무제표에 미치는 중요한 영향은 없습니다.

- 제1001호(재무제표 표시), 제1008호(회계정책, 회계추정의 변경 및 오류) 및 제1103호(사업결합)

(3) 2021회계연도부터 아래의 제ㆍ개정된 기준서를 신규로 적용한 바, 해당 기준서의 적용이 재무제표에 미치는 중요한 영향은 없습니다.

- 1116호('리스' 개정), 제1109호(금융상품), 제1039호(금융상품: 인식과 측정),

제1107호(금융상품: 공시) 및 제1104호(보험계약)

(4) 외부감사인의 검토(제25기 1분기) 및 감사(제24~23기)를 받은 연결 재무제표입니다.

| (단위 : 백만원) |

| 구 분 | 제 25 기 1분기 | 제 24 기 | 제 23 기 |

|---|---|---|---|

| 유동자산 | 1,115,848 | 1,126,475 | 1,084,226 |

| ㆍ현금및현금성자산 | 246,349 | 277,023 | 422,534 |

| ㆍ기타금융자산 | 70,455 | 94,350 | 74,716 |

| ㆍ매출채권 | 201,831 | 223,296 | 203,323 |

| ㆍ계약자산 | 288,870 | 232,982 | 152,774 |

| ㆍ재고자산 | 154,862 | 173,081 |

103,378 |

| ㆍ기타유동자산 | 153,481 | 125,743 | 127,501 |

| 비유동자산 | 765,346 | 777,969 | 715,169 |

| ㆍ유형자산 | 490,785 | 480,306 |

477,472 |

| ㆍ무형자산 | 61,484 | 62,734 |

66,339 |

| ㆍ기타비유동자산 | 213,078 | 234,929 | 171,358 |

| [자산총계] | 1,881,194 | 1,904,444 | 1,799,395 |

| 유동부채 | 384,951 | 377,509 | 355,180 |

| 비유동부채 | 127,412 | 126,581 | 164,710 |

| [부채총계] | 512,363 | 504,090 | 519,890 |

| 지배기업 소유지분 | 1,072,494 | 1,116,092 | 1,035,522 |

| ㆍ자본금 | 17,954 | 17,954 |

17,954 |

| ㆍ자본잉여금 | 41,058 | 41,058 |

40,784 |

| ㆍ자본조정 | (39,372) | (10,437) |

0 |

| ㆍ기타포괄손익누계액 | 2,659 | 602 |

(6,347) |

| ㆍ이익잉여금 | 1,050,195 | 1,066,915 |

983,131 |

| 비지배지분 | 296,337 | 284,262 |

243,983 |

| [자본총계] | 1,368,831 | 1,400,354 | 1,279,505 |

| 매출액 | 410,932 | 1,564,937 | 1,551,171 |

| 영업이익 | 50,514 | 188,938 | 167,333 |

| 연결당기순이익 | 34,745 | 148,324 | 118,645 |

| ㆍ지배기업 소유주 귀속 당기순이익 | 25,167 | 116,858 | 108,256 |

| ㆍ비지배지분 귀속 당기순이익 | 9,578 | 31,466 | 10,389 |

| 지배기업 지분 주당순이익(원) | 710 | 3,254 | 3,176 |

| 연결기타포괄손익 | 4,798 | 16,816 | (7,868) |

| 연결당기총포괄이익 | 39,543 | 165,140 | 110,777 |

| 연결에 포함된 회사수 | 12 | 12 |

12 |

- 연결대상 회사의 변동현황

| 사업년도 | 당기에 연결에 포함된 회사 |

전기대비 연결에 추가된 회사 |

전기대비 연결에서 제외된 회사 |

|---|---|---|---|

| 제25기 1분기 | ㈜둔포기계 ㈜에이디엠 SFA(HK) Limited SFA(Shenzhen) Limited 에스에프에이서비스㈜ ㈜SFA반도체 SFA SEMICON(Suzhou) co. ltd SFA SEMICON Philippines Corp. SFA VIETNAM CO., LTD 에스엔유프리시젼㈜ 성범정밀기계유한회사 SFA Engineering Hungary Kft. |

- | - |

| 제24기 | ㈜둔포기계 ㈜에이디엠 SFA(HK) Limited SFA(Shenzhen) Limited 에스에프에이서비스㈜ ㈜SFA반도체 SFA SEMICON(Suzhou) co. ltd SFA SEMICON Philippines Corp. SFA VIETNAM CO., LTD 에스엔유프리시젼㈜ 성범정밀기계유한회사 SFA Engineering Hungary Kft. |

- | - |

| 제23기 | ㈜둔포기계 ㈜에이디엠 SFA(HK) Limited SFA(Shenzhen) Limited 에스에프에이서비스㈜ ㈜SFA반도체 SFA SEMICON(Suzhou) co. ltd SFA SEMICON Philippines Corp. SFA VIETNAM CO., LTD 에스엔유프리시젼㈜ 성범정밀기계유한회사 SFA Engineering Hungary Kft. |

SFA Engineering Hungary Kft. | - |

주) 2022년 2월 22일 당사가 100% 출자 예정인 SFA USA CORP(비상장)이 설립된 바, 출자가 완료되는 시점부터 연결대상 종속회사에 포함할 예정임

나. 요약 별도재무정보

(1) 당사는 2011회계연도부터 한국채택국제회계기준(K-IFRS)를 도입하였으며, 하기 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성된 별도 재무정보입니다.

(2) 2020회계연도부터 아래의 제ㆍ개정된 기준서를 신규로 적용한 바, 해당 기준서의 적용이 재무제표에 미치는 중요한 영향은 없습니다.

- 제1001호(재무제표 표시), 제1008호(회계정책, 회계추정의 변경 및 오류) 및

제1103호(사업결합)

(3) 2021회계연도부터 아래의 제ㆍ개정된 기준서를 신규로 적용한 바, 해당 기준서의 적용이 재무제표에 미치는 중요한 영향은 없습니다.

- 제 1116호('리스' 개정), 제1109호(금융상품), 제1039호(금융상품: 인식과 측정), 제1107호(금융상품: 공시) 및 제1104호(보험계약)

(4) 외부감사인의 검토(제25기 1분기) 및 감사(제24~23기)를 받은 별도 재무제표입니다.

| (단위 : 백만원) |

| 구 분 | 제 25 기 1분기 | 제 24 기 | 제 23 기 |

|---|---|---|---|

| 유동자산 | 652,495 | 671,509 | 763,376 |

| ㆍ현금및현금성자산 | 113,786 | 125,735 | 284,128 |

| ㆍ기타금융자산 | 20,405 | 49,550 | 62,712 |

| ㆍ매출채권 | 114,581 | 146,219 | 139,389 |

| ㆍ계약자산 | 196,474 | 141,348 | 95,096 |

| ㆍ재고자산 | 78,415 | 105,021 |

59,055 |

| ㆍ기타유동자산 | 128,834 | 103,636 | 122,996 |

| 비유동자산 |

593,670 |

621,658 | 548,801 |

| ㆍ유형자산 |

94,398 |

91,990 |

87,707 |

| ㆍ무형자산 |

10,047 |

10,440 |

9,441 |

| ㆍ종속기업및 관계기업투자 |

329,760 |

329,760 |

329,760 |

| ㆍ기타비유동자산 |

159,465 |

189,468 |

121,893 |

| [자산총계] | 1,246,165 | 1,293,167 | 1,312,177 |

| 유동부채 | 217,259 | 221,518 | 264,272 |

| 비유동부채 | 7,590 | 7,358 | 8,164 |

| [부채총계] | 224,849 | 228,876 | 272,436 |

| 자본금 |

17,954 |

17,954 |

17,954 |

| 자본잉여금 |

39,997 |

39,997 |

39,722 |

| 자본조정 |

(39,373) |

(10,437) |

- |

| 기타포괄손익누계액 |

(2,821) |

(2,486) |

(1,437) |

| 이익잉여금 |

1,005,559 |

1,019,263 |

983,502 |

| [자본총계] | 1,021,316 | 1,064,291 | 1,039,741 |

| 관계기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 매출액 | 208,855 | 783,833 | 835,409 |

| 영업이익 | 22,751 | 94,524 | 105,732 |

| 당기순이익 | 28,182 | 69,402 | 113,546 |

| 주당순이익(원) | 795 | 1,932 | 3,331 |

| 기타포괄손익 | (554) | (577) | (707) |

| 당기총포괄손익 | 27,627 | 68,826 | 112,839 |

2. 연결재무제표

|

연결 재무상태표 |

|

제 25 기 1분기말 2022.03.31 현재 |

|

제 24 기말 2021.12.31 현재 |

|

(단위 : 원) |

|

제 25 기 1분기말 |

제 24 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

1,115,847,996,949 |

1,126,475,081,944 |

|

현금및현금성자산 |

246,348,638,908 |

277,023,476,516 |

|

기타유동금융자산 |

70,455,378,007 |

94,349,985,831 |

|

당기손익-공정가치 측정 금융자산(유동) |

862,779,210 |

566,373,549 |

|

기타포괄손익-공정가치 측정 금융자산(유동) |

109,593,257,184 |

84,109,808,963 |

|

매출채권 |

201,831,513,599 |

223,296,449,849 |

|

계약자산(유동) |

288,869,620,866 |

232,982,073,927 |

|

기타유동채권 |

9,450,078,220 |

14,022,376,570 |

|

기타유동자산 |

33,574,420,399 |

27,043,051,100 |

|

재고자산 |

154,862,310,556 |

173,081,485,639 |

|

비유동자산 |

765,346,306,078 |

777,969,302,297 |

|

유형자산 |

490,784,753,422 |

480,306,216,921 |

|

무형자산 |

61,484,039,805 |

62,734,053,629 |

|

당기손익-공정가치 측정 금융자산(비유동) |

30,826,169,334 |

21,737,049,334 |

|

기타포괄손익-공정가치 측정 금융자산(비유동) |

115,235,571,749 |

140,049,668,336 |

|

기타비유동금융자산 |

619,460,155 |

719,460,155 |

|

이연법인세자산 |

36,243,061,144 |

37,938,687,818 |

|

계약자산(비유동) |

25,690,790,058 |

30,015,385,479 |

|

기타비유동채권 |

4,300,424,116 |

4,283,671,654 |

|

기타비유동자산 |

162,036,295 |

185,108,971 |

|

자산총계 |

1,881,194,303,027 |

1,904,444,384,241 |

|

부채 |

||

|

유동부채 |

384,950,634,016 |

377,508,998,732 |

|

매입채무 및 기타채무 |

215,052,039,349 |

190,925,425,436 |

|

계약부채(유동) |

61,137,531,398 |

90,878,198,563 |

|

기타유동부채 |

5,203,761,968 |

3,454,744,590 |

|

당기손익-공정가치 측정 금융부채(유동) |

11,249,245,155 |

5,766,449,022 |

|

차입금(유동) |

66,480,406,879 |

64,562,660,876 |

|

리스부채(유동) |

3,290,517,153 |

3,193,159,603 |

|

유동충당부채 |

31,388,970 |

35,872,003 |

|

당기법인세부채 |

22,505,743,144 |

18,692,488,639 |

|

비유동부채 |

127,412,193,591 |

126,580,536,060 |

|

차입금(비유동) |

89,200,000,000 |

91,000,000,000 |

|

리스부채(비유동) |

23,942,809,753 |

23,918,664,994 |

|

순확정급여부채 |

12,449,293,620 |

9,884,659,480 |

|

기타비유동채무 |

1,032,448,122 |

1,112,344,001 |

|

이연법인세부채 |

787,642,096 |

664,867,585 |

|

부채총계 |

512,362,827,607 |

504,089,534,792 |

|

자본 |

||

|

지배기업의 소유지분 |

1,072,494,040,931 |

1,116,092,319,144 |

|

자본금 |

17,954,380,000 |

17,954,380,000 |

|

자본잉여금 |

41,058,107,846 |

41,058,107,846 |

|

자본조정 |

(39,372,662,750) |

(10,437,048,900) |

|

기타포괄손익누계액 |

2,658,735,342 |

602,010,873 |

|

이익잉여금 |

1,050,195,480,493 |

1,066,914,869,325 |

|

비지배주주지분 |

296,337,434,489 |

284,262,530,305 |

|

자본총계 |

1,368,831,475,420 |

1,400,354,849,449 |

|

자본과부채총계 |

1,881,194,303,027 |

1,904,444,384,241 |

|

연결 손익계산서 |

|

제 25 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 24 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 원) |

|

제 25 기 1분기 |

제 24 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

410,931,919,435 |

410,931,919,435 |

355,603,594,783 |

355,603,594,783 |

|

매출원가 |

339,248,640,401 |

339,248,640,401 |

290,462,359,572 |

290,462,359,572 |

|

매출총이익 |

71,683,279,034 |

71,683,279,034 |

65,141,235,211 |

65,141,235,211 |

|

판매비와관리비 |

21,169,617,977 |

21,169,617,977 |

22,792,019,824 |

22,792,019,824 |

|

영업이익 |

50,513,661,057 |

50,513,661,057 |

42,349,215,387 |

42,349,215,387 |

|

기타수익 |

10,688,594,749 |

10,688,594,749 |

12,546,047,482 |

12,546,047,482 |

|

기타비용 |

13,214,437,135 |

13,214,437,135 |

20,045,519,802 |

20,045,519,802 |

|

금융수익 |

2,741,428,867 |

2,741,428,867 |

3,968,359,265 |

3,968,359,265 |

|

금융원가 |

2,086,709,369 |

2,086,709,369 |

2,221,188,789 |

2,221,188,789 |

|

법인세비용차감전순이익 |

48,642,538,169 |

48,642,538,169 |

36,596,913,543 |

36,596,913,543 |

|

법인세비용 |

13,897,399,635 |

13,897,399,635 |

4,476,412,801 |

4,476,412,801 |

|

당기순이익 |

34,745,138,534 |

34,745,138,534 |

32,120,500,742 |

32,120,500,742 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익 |

25,166,968,031 |

25,166,968,031 |

25,272,547,679 |

25,272,547,679 |

|

비지배지분에 귀속되는 당기순이익 |

9,578,170,503 |

9,578,170,503 |

6,847,953,063 |

6,847,953,063 |

|

주당이익 |

||||

|

기본주당이익 (단위 : 원) |

710 |

710 |

704 |

704 |

|

연결 포괄손익계산서 |

|

제 25 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 24 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 원) |

|

제 25 기 1분기 |

제 24 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

당기순이익 |

34,745,138,534 |

34,745,138,534 |

32,120,500,742 |

32,120,500,742 |

|

기타포괄손익 |

4,797,753,186 |

4,797,753,186 |

6,892,898,628 |

6,892,898,628 |

|

후속적으로 당기손익으로 재분류될 수 있는 항목 |

5,017,115,329 |

5,017,115,329 |

6,945,481,120 |

6,945,481,120 |

|

기타포괄손익-공정가치 측정 채무상품 평가손익 |

(447,388,173) |

(447,388,173) |

277,690,905 |

277,690,905 |

|

해외사업환산손익 |

5,356,793,254 |

5,356,793,254 |

6,734,874,308 |

6,734,874,308 |

|

재분류될 수 있는 항목과 관련된 법인세 |

107,710,248 |

107,710,248 |

(67,084,093) |

(67,084,093) |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

(219,362,143) |

(219,362,143) |

(52,582,492) |

(52,582,492) |

|

순확정급여부채의 재측정요소 |

(289,395,968) |

(289,395,968) |

(69,370,043) |

(69,370,043) |

|

재분류될 수 없는 항목과 관련된 법인세 |

70,033,825 |

70,033,825 |

16,787,551 |

16,787,551 |

|

총포괄손익 |

39,542,891,720 |

39,542,891,720 |

39,013,399,370 |

39,013,399,370 |

|

총 포괄손익의 귀속 |

||||

|

지배주주지분 |

27,004,330,357 |

27,004,330,357 |

28,443,612,881 |

28,443,612,881 |

|

비지배지분 |

12,538,561,363 |

12,538,561,363 |

10,569,786,489 |

10,569,786,489 |

|

연결 자본변동표 |

|

제 25 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 24 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

자본조정 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2021.01.01 (기초자본) |

17,954,380,000 |

40,783,644,725 |

(6,346,529,552) |

983,131,021,340 |

1,035,522,516,513 |

243,983,232,712 |

1,279,505,749,225 |

|

|

당기순이익 |

25,272,547,679 |

25,272,547,679 |

6,847,953,063 |

32,120,500,742 |

||||

|

순확정급여부채의 재측정손익 |

(52,582,492) |

(52,582,492) |

(52,582,492) |

|||||

|

기타포괄손익-공정가치 채무상품 평가손익 |

208,003,982 |

208,003,982 |

2,602,830 |

210,606,812 |

||||

|

해외사업환산손익 |

3,015,643,712 |

3,015,643,712 |

3,719,230,596 |

6,734,874,308 |

||||

|

배당금의 지급 |

(34,113,322,000) |

(34,113,322,000) |

(34,113,322,000) |

|||||

|

주식매입선택권의 부여 |

3,615,030 |

3,615,030 |

||||||

|

주식매입선택권의 행사 |

(29,342,001) |

(29,342,001) |

||||||

|

자기주식의 취득 |

(2,137,749,900) |

(2,137,749,900) |

(2,137,749,900) |

|||||

|

자기주식의 처분 |

274,463,121 |

1,808,535,950 |

2,082,999,071 |

2,082,999,071 |

||||

|

2021.03.31 (기말자본) |

17,954,380,000 |

41,058,107,846 |

(329,213,950) |

(3,122,881,858) |

974,237,664,527 |

1,029,798,056,565 |

254,527,292,230 |

1,284,325,348,795 |

|

2022.01.01 (기초자본) |

17,954,380,000 |

41,058,107,846 |

(10,437,048,900) |

602,010,873 |

1,066,914,869,325 |

1,116,092,319,144 |

284,262,530,305 |

1,400,354,849,449 |

|

당기순이익 |

25,166,968,031 |

25,166,968,031 |

9,578,170,503 |

34,745,138,534 |

||||

|

순확정급여부채의 재측정손익 |

(219,362,143) |

(219,362,143) |

(219,362,143) |

|||||

|

기타포괄손익-공정가치 채무상품 평가손익 |

(334,015,960) |

(334,015,960) |

(5,661,965) |

(339,677,925) |

||||

|

해외사업환산손익 |

2,390,740,429 |

2,390,740,429 |

2,966,052,825 |

5,356,793,254 |

||||

|

배당금의 지급 |

(41,666,994,720) |

(41,666,994,720) |

(466,348,368) |

(42,133,343,088) |

||||

|

주식매입선택권의 부여 |

2,691,189 |

2,691,189 |

||||||

|

주식매입선택권의 행사 |

||||||||

|

자기주식의 취득 |

(28,935,613,850) |

(28,935,613,850) |

(28,935,613,850) |

|||||

|

자기주식의 처분 |

||||||||

|

2022.03.31 (기말자본) |

17,954,380,000 |

41,058,107,846 |

(39,372,662,750) |

2,658,735,342 |

1,050,195,480,493 |

1,072,494,040,931 |

296,337,434,489 |

1,368,831,475,420 |

|

연결 현금흐름표 |

|

제 25 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 24 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 원) |

|

제 25 기 1분기 |

제 24 기 1분기 |

|

|---|---|---|

|

영업활동으로 인한 현금흐름 |

6,129,500,524 |

12,774,192,232 |

|

영업에서 창출된 현금 |

13,404,005,578 |

22,624,796,540 |

|

이자의 수취 |

1,873,206,035 |

2,142,090,279 |

|

이자의 지급 |

(1,224,221,857) |

(1,650,060,692) |

|

배당금의 수취 |

470,000 |

|

|

법인세의 납부 |

(7,923,959,232) |

(10,342,633,895) |

|

투자활동으로 인한 현금흐름 |

(6,880,107,652) |

(73,864,424,529) |

|

유형자산의 처분 |

228,577,051 |

1,134,277,711 |

|

기타금융자산의 처분 |

113,690,343,800 |

72,726,777,846 |

|

파생금융자산의 처분 |

23,184,363,417 |

45,102,052,096 |

|

기타채권의 처분 |

25,984,630 |

22,775,923 |

|

당기손익-공정가치 측정 금융자산의 처분 |

962,657,684 |

119,250,000 |

|

기타포괄손익-공정가치 측정 금융자산의 처분 |

36,836,167,223 |

121,353,605,083 |

|

유형자산의 취득 |

(17,615,292,340) |

(5,172,517,945) |

|

무형자산의 취득 |

(98,894,940) |

(926,637,560) |

|

파생금융자산의 취득 |

(24,773,309,461) |

(48,270,442,227) |

|

당기손익-공정가치 측정 금융자산의 취득 |

(10,609,800,000) |

(2,035,098,242) |

|

기타포괄손익-공정가치 측정 금융자산의 취득 |

(38,238,806,858) |

(183,977,173,369) |

|

기타금융자산의 취득 |

(90,308,900,000) |

(73,904,003,308) |

|

기타채권의 취득 |

(163,197,858) |

(37,290,537) |

|

재무활동으로 인한 현금흐름 |

(30,536,407,444) |

10,921,283,797 |

|

자기주식의 처분 |

2,170,624,500 |

|

|

차입금의 증가 |

2,830,303,989 |

16,907,483,605 |

|

차입금의 상환 |

(3,802,274,075) |

(5,083,730,674) |

|

자기주식의 취득 |

(28,935,613,850) |

(2,137,749,900) |

|

리스부채의 상환 |

(628,823,508) |

(693,084,079) |

|

주식매수선택권의 행사 |

(242,259,655) |

|

|

현금및현금성자산에 대한 환율변동효과 |

612,176,964 |

2,176,104,231 |

|

현금의 증가(감소) |

(30,674,837,608) |

(47,992,844,269) |

|

기초의 현금 |

277,023,476,516 |

422,506,364,313 |

|

기말의 현금 |

246,348,638,908 |

374,513,520,044 |

3. 연결재무제표 주석

| 제 25(당) 분기 : 2022년 01월 01일부터 2022년 03월 31일까지 |

| 제 24(전) 분기 : 2021년 01월 01일부터 2021년 03월 31일까지 |

| 주식회사 에스에프에이와 그 종속기업 |

1. 일반 사항

기업회계기준서 제1110호 '연결재무제표'에 의한 지배회사인 주식회사 에스에프에이(이하 "지배회사")와 그 종속기업(이하 회사와 종속기업을 "연결회사")의 일반적인 사항은 다음과 같습니다.

1.1 지배회사의 개요

지배회사는 1998년 12월 18일에 삼성테크윈의 자동화사업부가 분사하면서 설립되었으며, 2001년 12월 18일에 코스닥시장에 주식을 상장하였고, 지배회사의 본사 및 사업장 소재지와 주요사업 내용 등은 다음과 같습니다.

| 구분 | 내용 |

|---|---|

| 본사 | 경기도 화성시 동탄순환대로29길 25(영천동) |

| 공장 | 충남 아산시 둔포면 윤보선로 262 |

| 주요 사업내용 | OLED/LCD/반도체 제조장비, 물류자동화 시스템 등 제조, 판매 |

| 대표이사 | 김영민 |

당분기말 현재 지배회사의 주식수 및 지분율은 다음과 같습니다.

| 주주명 | 당분기말 | |

|---|---|---|

| 주식수(주) | 지분율 | |

| ㈜디와이홀딩스 | 14,713,793 | 40.98% |

| 삼성디스플레이㈜ | 3,644,000 | 10.15% |

| 원준 | 503,747 | 1.40% |

| 원혜진 | 503,747 | 1.40% |

| 자기주식(*) | 1,095,604 | 3.05% |

| 기타 | 15,447,869 | 43.02% |

| 합계 | 35,908,760 | 100.00% |

(*) 당분기 중 신탁계약을 통해 취득한 자기주식 3,928주는 당분기말 현재 결제일이도래하지 않아 자기주식 주식수(주)에 포함하지 아니하였습니다.

1.2 종속기업 현황

당분기 현재 회사의 연결대상 종속기업의 현황은 다음과 같습니다.

| 종속기업 | 소유지분율 | 소재지 | 결산월 | 업종 |

|---|---|---|---|---|

| (주)둔포기계 | 100.00% | 대한민국 | 12월 | 제조업 |

| (주)에이디엠 | 100.00% | 대한민국 | 12월 | 제조업 |

| (주)에스에프에이서비스 | 100.00% | 대한민국 | 12월 | 제조업 |

| SFA(HK) Limited | 100.00% | 홍콩 | 12월 | 무역서비스업 |

| SFA(Shenzhen) Limited(*1) | 100.00% | 중국 | 12월 | 서비스업 |

| SFA VIETNAM CO., LTD. | 100.00% | 베트남 | 12월 | 제조업 |

| (주)에스에프에이반도체 | 55.12% | 대한민국 | 12월 | 반도체제조업 |

| SFA SEMICON Philippines Corp.(*2) | 85.00% | 필리핀 | 12월 | 반도체제조업 |

| SFA SEMICON(Suzhou) Co., Ltd.(*2) | 93.05% | 중국 | 12월 | 반도체제조업 |

| 에스엔유프리시젼(주)(*3) | 37.31% | 대한민국 | 12월 | 제조업 |

| 성범정밀기계 유한회사(*4) | 100.00% | 대만 | 12월 | 서비스업 |

| SFA Engineering Hungary Kft. | 100.00% | 헝가리 | 12월 | 서비스업 |

(*1) SFA(HK) Limited가 보유하고 있는 지분율입니다.

(*2) SFA SEMICON Philippines Corp.와 SFA SEMICON(Suzhou) Co., Ltd.는 ㈜에스에프에이반도체의 종속기업이며, 보고기간종료일 현재 ㈜에스에프에이반도체의 유효지분율로 표시하였습니다.

(*3) 에스엔유프리시젼(주)에 대한 i) 소유지분율이 과반수 미만이나 나머지 주주는 대부분 1% 이하 주주로 넓게 분산되어 있으며, ii) 과거 주주총회 참석율을 고려할 경우 현재 지배회사의 지분율 만으로도 의사결정과정에서 과반수의 의결권을 행사할 수 있었던 상황 및 iii) 지배회사에서 에스엔유프리시젼(주)의 이사회를 지배하고 있는점 등을 고려하여 지배력이 있는 것으로 판단하였습니다.

(*4) 에스엔유프리시젼(주)가 보유하고 있는 지분율입니다.

1.3 지배기업과 그 종속기업의 재무현황

지배기업과 종속기업(이하 "연결회사")의 재무현황은 다음과 같습니다.

| (단위: 천원) |

| 회사명 | 2022.03.31 | 당분기 | |||

|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 분기순손익 | |

| (주)에스에프에이 | 1,246,165,112 | 224,849,002 | 1,021,316,110 | 208,854,869 | 28,181,614 |

| (주)둔포기계 | 49,372,897 | 27,631,427 | 21,741,470 | 12,624,612 | 597,589 |

| (주)에이디엠 | 24,982,542 | 12,473,356 | 12,509,186 | 12,801,538 | 509,450 |

| 에스에프에이서비스(주) | 22,756,824 | 10,980,221 | 11,776,603 | 11,926,338 | 564,218 |

| SFA(HK) Limited(*1) | 70,513,164 | 55,358,759 | 15,154,405 | 9,893,116 | (258,579) |

| SFA(Shenzhen) Limited | 70,463,340 | 55,341,594 | 15,121,746 | 9,893,116 | (257,761) |

| SFA VIETNAM CO., LTD. | 183,362 | 5,626 | 177,736 | 17,268 | 6,059 |

| (주)에스에프에이반도체(*2) | 667,504,653 | 220,213,878 | 447,290,775 | 174,290,153 | 16,829,939 |

| SFA SEMICON Philippines Corp. | 205,130,574 | 33,581,131 | 171,549,443 | 56,055,731 | 3,904,084 |

| SFA SEMICON(Suzhou) Co., Ltd. | 36,546,632 | 13,359,658 | 23,186,974 | 9,269,601 | 169,905 |

| 에스엔유프리시젼(주)(*3) | 177,804,499 | 46,073,211 | 131,731,288 | 26,913,994 | 2,859,133 |

| 성범정밀기계 유한회사 | 740,728 | 156,092 | 584,636 | 328,884 | 18,800 |

| SFA Engineering Hungary Kft. | 342,487 | 6,394 | 336,093 | - | (4,038) |

| (단위: 천원) |

| 회사명 | 2021.12.31 | 전분기 | |||

|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 분기순이익 | |

| (주)에스에프에이 | 1,293,167,419 | 228,876,045 | 1,064,291,374 | 183,518,746 | 10,578,964 |

| (주)둔포기계 | 43,830,240 | 15,686,359 | 28,143,881 | 11,162,054 | 827,030 |

| (주)에이디엠 | 26,390,462 | 12,390,726 | 13,999,736 | 18,076,812 | 740,146 |

| 에스에프에이서비스(주) | 25,027,731 | 9,815,345 | 15,212,386 | 10,416,354 | (212,150) |

| SFA(HK) Limited(*1) | 68,739,439 | 53,630,843 | 15,108,596 | 23,338,833 | 59,808 |

| SFA(Shenzhen) Limited | 68,690,472 | 53,614,779 | 15,075,693 | 23,338,833 | 60,569 |

| SFA VIETNAM CO., LTD. | 176,901 | 8,150 | 168,751 | 22,215 | 5,834 |

| (주)에스에프에이반도체(*2) | 649,395,337 | 223,536,654 | 425,858,683 | 139,748,758 | 11,323,406 |

| SFA SEMICON Philippines Corp. | 197,112,458 | 30,720,680 | 166,391,778 | 45,415,356 | 3,247,643 |

| SFA SEMICON(Suzhou) Co., Ltd. | 36,116,844 | 13,788,075 | 22,328,769 | 8,712,283 | 304,181 |

| 에스엔유프리시젼(주)(*3) | 169,567,785 | 40,670,798 | 128,896,987 | 16,173,011 | 2,423,810 |

| 성범정밀기계 유한회사 | 699,240 | 128,344 | 570,896 | 228,979 | 10,554 |

| SFA Engineering Hungary Kft. | 342,709 | 6,307 | 336,402 | - | 62,673 |

(*1) SFA(HK) Limited는 SFA(Shenzhen) Limited의 100% 지분을 보유한 모회사로 연결재무제표 기준금액입니다.

(*2) (주)에스에프에이반도체는 SFA SEMICON Philippines Corp.와 SFA SEMICON(Suzhou) Co., Ltd.의 모회사로 연결재무제표 기준 금액입니다.

(*3) 에스엔유프리시젼(주)는 성범정밀기계의 100% 지분을 보유한 모회사로 연결재무제표 기준금액입니다.

2. 중요한 회계정책

연결재무제표의 작성에 적용된 주요한 회계정책은 아래에 제시되어 있습니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용되었습니다.

2.1 연결재무제표 작성기준

연결회사의 2022년 03월 31일로 종료하는 3개월 보고기간에 대한 요약분기연결재무제표는 기업회계기준서 제1034호 "중간재무보고"에 따라 작성되었습니다. 이 요약분기연결재무제표는 보고기간종료일인 2022년 03월 31일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

가. 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2022년 01월 01일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1116호 '리스' 개정 - 2021년 06월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 06월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 동 개정으로 인해 연결재무제표에 중요한 영향은 없습니다.

(2) 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정으로 인해 연결재무제표에 중요한 영향은 없습니다.

(3) 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정으로 인해 연결재무제표에 중요한 영향은 없습니다.

(4) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정으로 인해 연결재무제표에 중요한 영향은 없습니다.

(5) 한국채택국제회계기준 연차개선 2018-2020

① 기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택' : 최초채택기업인 종속기업

최초채택 종속기업의 부담을 줄이기 위해 기업회계기준서 제1101호 문단D16의 면제규정범위에 누적환산차이를 포함하도록 면제규정 D13A를 신설하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

② 기업회계기준서 제1109호 '금융상품' : 금융부채 제거 목적의 10% 테스트 관련 수수료

기존의 금융부채의 조건이 실질적으로 변경되어, 기존 금융부채를 제거하고 새로운 금융부채를 인식할 때 발생하는 수수료 중 채권자와 채무자 간 수수한 수수료만 새로운 조건의 금융부채 현금흐름에 포함한다는 것을 명확히 하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

③ 기업회계기준서 제1116호 '리스' : 리스 인센티브

리스개량 변제액이 리스 인센티브에 해당하지 않는 이유를 설명하는 사실관계를 삭제하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

④ 기업회계기준서 제1041호 '농립어업' : 공정가치 측정

기업회계기준서 제1041호 문단 22의 세금 관련 문구를 삭제하여 생물자산 등에 대한공정가치 측정도 기업회계기준서 제1113호 공정가치 측정과 일관되게 변경하였습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

나. 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 01월 01일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 연결재무제표의 영향을 검토중에 있습니다

(2) 기업회계기준서 제1117호 '보험계약' 제정

기업회계기준서 제1117호 '보험계약'은 기업회계기준서 제1104호 '보험계약'을 대체합니다. 보험계약에 따른 모든 현금흐름을 추정하고 보고시점의 가정과 위험을 반영한 할인율을 사용하여 보험부채를 측정하고, 매 회계연도별로 계약자에게 제공한서비스(보험보장)를 반영하여 수익을 발생주의로 인식하도록 합니다. 또한, 보험사건과 관계없이 보험계약자에게 지급하는 투자요소(해약/만기환급금)는 보험수익에서제외하며, 보험손익과 투자손익을 구분 표시하여 정보이용자가 손익의 원천을 확인할 수 있도록 하였습니다. 동 기준서는 2023년 01월 01일 이후 최초로 시작하는 회계연도부터 적용되며, 기업회계기준서 제1109호 '금융상품'을 적용한 기업은 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(3) 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책을 정의하고 공시하도록 하며, 중요성 개념을 적용하는 방법에 대한지침을 제공하기 위하여 국제회계기준 실무서 2 '회계정책 공시'를 개정하였습니다.동 개정 사항은 2023년 01월 01일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

(4) 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 동 개정 사항은 2023년 01월 01일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

(5) 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 동 개정사항은 2023년 01월 01일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을것으로 예상하고 있습니다.

2.2 회계정책

요약분기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

가. 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도 있습니다.

요약분기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성시 적용된 회계추정 및 가정과 동일합니다.

4. 공정가치

해당 주석에서는 직전 연차 재무보고 이후 회사가 금융상품 공정가치를 산정하는 데 사용한 판단 및 추정에 대한 당분기 정보를 제공합니다. 당분기 중 연결회사의 금융자산과 금융부채의 공정가치에 영향을 미치는 사업환경 및 경제적인 환경의 유의적인 변동은 없습니다.

4.1 금융상품 종류별 공정가치

당분기말과 전기말 현재 반복적으로 공정가치로 측정되고 인식된 연결회사의 금융상품은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산: | ||||

| 당기손익-공정가치측정 금융자산 | 31,688,949 | 31,688,949 | 22,303,423 | 22,303,423 |

| 기타포괄손익-공정가치측정 금융자산 | 224,828,829 | 224,828,829 | 224,159,477 | 224,159,477 |

| 금융부채: | ||||

| 당기손익-공정가치측정 금융부채 | 11,249,245 | 11,249,245 | 5,766,449 | 5,766,449 |

4.2 공정가치 서열체계

공정가치로 측정되는 금융상품은 공정가치 서열체계에 따라 구분되며 정의된 수준들은 다음과 같습니다.

| 구분 | 투입변수의 유의성 |

|---|---|

| 수준1 | 측정일에 동일한 자산이나 부채에 대해 접근할 수 있는 활성시장의(조정하지 않은) 공시가격 |

| 수준2 | 수준1의 공시가격 외에 자산이나 부채에 대해 직접적으로나 간접적으로 관측할 수 있는 투입변수 |

| 수준3 | 자산이나 부채에 대한 관측할 수 없는 투입변수 |

공정가치로 측정되는 금융상품의 공정가치 서열체계 구분은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | |||

|---|---|---|---|---|

| 수준 1 | 수준 2 | 수준 3 | 합계 | |

| 반복적인 공정가치 측정치 | ||||

| 당기손익-공정가치측정 금융자산 | - | 30,933,606 | 755,343 | 31,688,949 |

| 기타포괄손익-공정가치측정 금융자산 | - | 219,580,942 | 5,247,887 | 224,828,829 |

| 당기손익-공정가치측정 금융부채 | - | 11,249,245 | - | 11,249,245 |

| (단위: 천원) |

| 구분 | 전기말 | |||

|---|---|---|---|---|

| 수준 1 | 수준 2 | 수준 3 | 합계 | |

| 반복적인 공정가치 측정치 | ||||

| 당기손익-공정가치측정 금융자산 | - | 21,603,641 | 699,782 | 22,303,423 |

| 기타포괄손익-공정가치측정 금융자산 | - | 218,911,590 | 5,247,887 | 224,159,477 |

| 당기손익-공정가치측정 금융부채 | 5,766,449 | - | 5,766,449 | |

4.3 반복적인 공정가치 측정치의 서열체계 수준 간 이동

연결회사는 공정가치 서열체계의 수준 간 이동을 당해 이동을 발생시킨 사건이나 상황의 변동이 일어난 날짜에 인식합니다. 당분기와 전분기 중 공정가치 서열체계의 수준간 이동은 발생하지 아니하였습니다.

당분기와 전분기에 반복적인 측정치의 수준3의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 비상장지분증권 | |

|---|---|---|

| 당분기 | 전분기 | |

| 기초 | 5,947,670 | 5,223,058 |

| 취득 | - | 15,298 |

| 처분 | - | - |

| 기타수익으로 인식된 이익 | 55,560 | 10,916 |

| 분기말 | 6,003,230 | 5,249,272 |

4.4 가치평가기법 및 투입변수

연결회사는 공정가치 서열체계에서 수준 2와 수준 3으로 분류되는 주요 금융상품의 공정가치에 대하여 다음의 가치평가기법과 투입 변수를 사용하고 있습니다.

| (단위: 천원) |

| 구분 | 당분기말 | |||

|---|---|---|---|---|

| 공정가치 | 수준 | 가치평가기법 | 주요투입변수 | |

| 자 산 | ||||

| 당기손익-공정가치 금융자산 | ||||

| 통화선도계약 | 309,010 | 2 | 현금흐름할인법 | 통화선도환율 |

| 지분증권(보광20호청년창업) | 553,770 | 3 | 순자산가치평가기법 | - |

| 신종자본증권(KB금융지주) | 21,040,795 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 신종자본증권(신한금융지주) | 9,583,800 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 소방산업공제조합 | 20,000 | 3 | - | - |

| 건설공제조합 | 115,166 | 3 | - | - |

| 대한설비공제조합 | 51,110 | 3 | - | - |

| 정보통신공사협회조합 | 15,298 | 3 | - | - |

| 소계 | 31,688,949 | - | - | - |

| 기타포괄손익-공정가치 금융자산 | ||||

| (주)휘닉스중앙 지분증권 | 5,247,887 | 3 | 조정순자산법 | - |

| 특정금전신탁(NH투자증권) | 14,942,403 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 채권형랩-미래에셋증권 | 106,634,931 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 채권형랩-삼성증권 | 98,003,608 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 소계 | 224,828,829 | - | - | - |

| 합계 | 256,517,777 | |||

| 부 채 | ||||

| 당기손익-공정가치 금융부채 | ||||

| 통화선도계약 | 11,249,245 | 2 | 현금흐름할인법 | 통화선도환율 |

| 합계 | 11,249,245 | |||

| (단위: 천원) |

| 구분 | 전기말 | |||

|---|---|---|---|---|

| 공정가치 | 수준 | 가치평가기법 | 주요투입변수 | |

| 자 산 | ||||

| 당기손익-공정가치 금융자산 | ||||

| 통화선도계약 | 68,165 | 2 | 현금흐름할인법 | 통화선도환율 |

| 지분증권(보광20호청년창업) | 498,209 | 3 | 순자산가치평가기법 | - |

| 신종자본증권(KB금융지주) | 11,686,475 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 신종자본증권(신한금융지주) | 9,849,000 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 소방산업공제조합 | 20,000 | 3 | - | - |

| 건설공제조합 | 115,166 | 3 | - | - |

| 대한설비공제조합 | 51,110 | 3 | - | - |

| 정보통신공사협회조합 | 15,298 | 3 | ||

| 소계 | 22,303,423 | |||

| 기타포괄손익-공정가치 금융자산 | ||||

| (주)휘닉스중앙 지분증권 | 5,247,887 | 3 | 조정순자산법 | - |

| 특정금전신탁(NH투자증권) | 14,828,218 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 채권형랩-미래에셋증권 | 109,001,229 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 채권형랩-삼성증권 | 95,082,143 | 2 | 현금흐름할인법 | 신용위험이 반영된 할인율 |

| 소계 | 224,159,477 | |||

| 합계 | 246,462,900 | |||

| 부 채 | ||||

| 당기손익-공정가치측정 금융부채 | ||||

| 통화선도계약 | 5,766,449 | 2 | 현금흐름할인법 | 통화선도환율 |

| 합계 | 5,766,449 | |||

5. 영업부문 정보

가. 연결회사의 영업부문은 수익을 창출하고 비용을 발생시키는 사업활동을 영위하는 식별 가능한 구성단위로서 부문에 배분될 자원에 대한 의사결정과 성과평가를 위하여 최고영업의사결정자가 주기적으로 검토하는 내부 보고자료에 기초하여 부문을 구분하고 있습니다.

나. 연결회사는 자원의 배분을 위한 의사결정과 성과평가 목적으로 영업부문별 성과를 모니터하고 있으며, 영업손익에 기초하여 평가됩니다. 당분기와 전분기의 영업부문별 성과는 다음과 같습니다.

(1) 사업별 부문에 대한 일반정보

| 부문 | 주요 재화 및 용역 | 주요 고객 |

|---|---|---|

| 물류시스템 | OLED/LCD 제조장비, 물류시스템 | 삼성전자(주), 삼성디스플레이(주), 코닝정밀소재(주)(구, 삼성코닝정밀소재(주)) 등 |

| 공정장비 | OLED/LCD 제조장비 | 삼성전자(주), 삼성디스플레이(주) 등 |

| 반도체 | 반도체 조립 및 테스트, 메모리카드, 기타 디지털 응용제품 |

삼성전자(주) 등 |

(2) 사업별 부문의 재무현황

| (단위: 천원) |

| 당분기 | 물류시스템 | 공정장비 | 반도체 | 합계 |

|---|---|---|---|---|

| 매출액 | 165,270,656 | 71,440,350 | 174,220,913 | 410,931,919 |

| 매출원가 | (137,064,218) | (54,019,334) | (148,165,088) | (339,248,640) |

| 판매비와관리비(*1) | (10,697,469) | (6,701,974) | (3,770,175) | (21,169,618) |

| 영업이익 | 17,508,969 | 10,719,042 | 22,285,650 | 50,513,661 |