|

|

대표이사등의 확인_220517 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| 금융위원회 귀중 | 2022년 05월 17일 |

| 회 사 명 : |

주식회사 아이윈플러스 |

| 대 표 이 사 : |

이준식, 박기홍 |

| 본 점 소 재 지 : |

충청북도 청주시 흥덕구 옥산면 과학산업1로 114 |

| (전 화) 043-218-7866 | |

| (홈페이지) http://www.iwinplus.kr | |

| 작 성 책 임 자 : | (직 책) 전무이사 (성 명) 전 우 진 |

| (전 화) 043-218-7866 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 59,000,000주 | |

| 모집 또는 매출총액 : | 42,067,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

|

서면문서 : (주)아이윈플러스 → 충청북도 청주시 흥덕구 옥산면 과학산업1로 114 유진투자증권(주) → 서울특별시 영등포구 국제금융로 24 |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인_220517 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

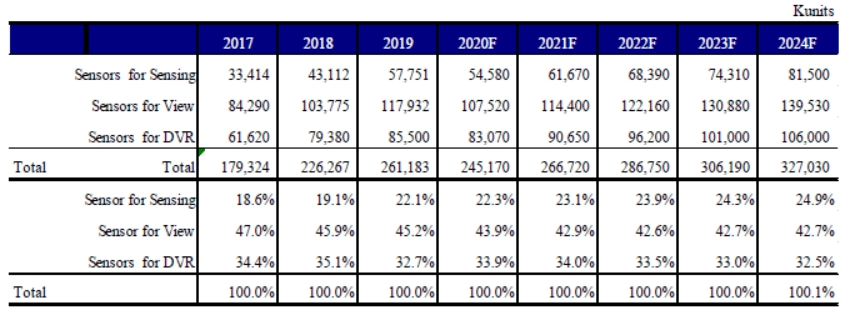

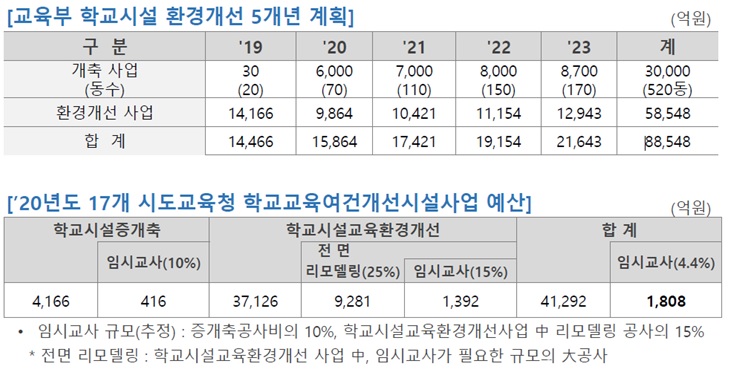

| 사업위험 | 가. 국내외 거시 경제 침체에 따른 사업환경 악화 위험 당사의 전방 산업인 이미지센서 시장은 스마트폰, 자동차 등 반도체 기술이 필수적으로 적용되는 분야와 연결되어 있습니다. 반도체 제품이 고부가가치를 창출하고자 하는 현대 산업 활동에 있어 필수적으로 활용되고 있는 특성상, 반도체 시장의 업황은 국내외 기업의 생산과 투자지출 및 민간 소비, 정부 투자 등 거시 경제 동향에 민감한 영향을 받고 있습니다. 최근 들어 오미크론 바이러스를 비롯한 신종 감염병이 추가 발생하고 있으며 전세계적으로 국내외 출입국이 허용되기 시작했기 때문에 집단 감염의 위험이 재차 확산될 가능성을 배제할 수 없습니다. 특히 중국과 같은 생산 거점 대도시에 대한 봉쇄 조치를 실시하는 등 안전상의 이유로 기업들이 생산 공장을 가동하지 못하는 경우 또한 빈번하게 발생하고 있습니다. 유럽에서 전쟁이 지속되고 있는 상황 또한 항공, 해운 등을 활용한 화물 운송이 중단되어 원자재 수급 불균형 문제를 악화시키는 원인으로 작용하고 있습니다. 이와 같은 부정적인 요소는 향후 국내외 경기 변동성 확대로 이어져 글로벌 심리 등을 비롯하여 당사와 관련한 전방산업에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 코로나-19 사태와 전쟁 등의 사건이 원활하게 수습되지 못해 거시경제가 지속적으로 둔화 또는 침체될 경우, 당사가 영위하고 있는 사업의 성장성과 수익성이 악화될 수 있는 점을 유의하시기 바랍니다. 나. 전방 산업(이미지센서 시장, 스마트폰 시장, 자동차 시장) 침체에 따른 성장성 악화 위험 당사의 주된 사업인 이미지센서 패키징 사업부문의 전방산업은 이미지센서 시장입니다. 이미지센서 시장은 스마트폰이 주도하는 시장이며, 스마트폰 외에 이미지센서가 가장 많이 적용될 시장은 자동차용 이미지센서 시장으로 자동차의 첨단 운전자 지원 체계(ADAS, Advanced Driver Assistance Systems) 및 자율주행에 쓰이는 자동차용 이미지센서 시장입니다. 최근, 스마트폰은 상향 평준화된 기능과 유사한 디자인으로 인해 제품 차별화가 어려워졌고, 제품 출하량이 급격하게 증가하기는 어려울 것으로 전망됩니다. 또한, 러시아-우크라이나 전쟁은 원자재 공급 감소에 따른 물가 상승, 추가적인 인플레이션 압력, 유통업체들의 러시아 철수 등을 야기하여 스마트폰 시장에 부정적인 영향을 미치고 있습니다. 또한, 최근까지도 주요 완성차 업체들이 공장 가동을 중단하는 등 차량용 반도체 수급난으로 인해 완성차 업체들이 지속적으로 생산에 차질을 겪고 있으며 이는 자동차용 이미지센서 시장의 부진으로 이어져 당사의 매출에 부정적인 영향을 미쳐 재무안정성 및 현금유동성에 악영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 다. 대체 기술 등장 및 경쟁 심화에 따른 수익성 악화 위험 최근 스마트폰 카메라모듈의 고화소화 등 트렌드 변화 및 중국 내에서의 COB 방식에 대한 시설투자의 급증 등으로 인하여 기존 당사의 주요 시장인 노트북 및 저화소 모바일의 CSP 방식 시장 수요가 급격하게 축소되었습니다. 당사는 이러한 시장 상황 변동에 대해 뚜렷한 기술적 차별성이나, 가격경쟁력을 확보하지 못해 과거 2016년 이후 스마트폰용 이미지센서 패키징 매출액이 지속적으로 감소한 바 있습니다. 또한 향후에 스마트폰 등 전자기기의 제품 트렌드 변화와 기술발전에 따라 당사의 CSP 방식을 대체할 새로운 방식의 기술이 나타나 당사의 제품을 대체할 가능성을 배제할 수 없습니다. CSP 방식의 이미지센서 패키징 시장이 더욱 축소되고, 당사의 기술을 대체할 새로운 이미지센서 패키징 기술이 등장한다면, 당사의 수주 물량이 큰 폭으로 감소하여 수익성이 급격하게 악화될 가능성이 있습니다. 또한, 당사는 기존 스마트폰용 이미지센서 패키징 시장의 경쟁 심화 및 당사의 시장점유율 감소 위험에 대응하여 자동차 및 양자보안 기술 등 신규 어플리케이션에 적용되는 패키징 시장으로 진출, 제품을 다각화하여 왔습니다. 그럼에도 불구하고, 향후 새로운 사업자가 당사가 영위하는 사업의 시장에 신규 진입할 경우, 당사를 비롯한 기존 사업체들의 수주 물량과 납품 단가가 전체적으로 감소하여 수익성이 급격하게 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 라. 주요 원재료 가격상승에 따른 손익 악화 관련 위험 당사는 고객사로부터 이미지센서 Wafer를 무상사급(사급 자재 대금을 지불하지 않는 상태에서 공급을 받거나 주는 형태) 방식으로 공급받아, NeoPAC 패키지를 제조, 공급하고 있습니다. 당사의 총 매출원가 중 원재료 및 외주가공비가 차지하는 비중은 약 40~50% 수준이며, 최근 3년 간 원재료 가격은 큰 변동이 없어 당사의 이익률에 큰 영향을 끼치지는 않았습니다. 다만, 당사는 생산량 및 가동률 하락으로 인하여 매출원가 중 노무비 및 감가상각비 등 고정비가 차지하는 비중이 높아 매출총손실이 발생하고 있는 상황입니다. 또한, 당사가 이미지센서 Wafer를 무상사급 받는다고 하여도, 이미지센서 Wafer의 가격이 급등한다면, 고객사의 제조원가가 상승하는 등 고객사의 이익률에 악영향을 줄 수 있습니다. 이 경우 고객사로부터 당사가 제공하는 이미지센서 패키징 제품에 대하여 단가 인하 압력을 받을 가능성이 있으며, 이는 당사의 손익 및 경영 전반에 악영향을 끼칠 우려가 있습니다. 향후에도 예상하지 못한 사유로 인하여 원재료 매입가격이 지속적으로 상승하거나, 고정비 지출 부담이 가중되는 등의 사유로 인하여 당사의 수익성이 악화될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 마. 환율 변동에 따른 수익성 악화 위험 당사는 매출액 중 수출의 비중이 내수에 비해 다소 높은 수준이며 2022년 1분기 기준 중국 및 대만시장이 두 번째로 큰 비중을 차지하고 있습니다. 현재 매출처와의 모든 결제는 달러베이스로 이루어지고 있어 대달러원화 가치의 상승은 당사 수익성을 악화시킬 요인으로 작용될 수 있습니다. 2022년에는 코로나-19 재확산 및 러시아-우크라이나 전쟁 등 글로벌 경기 둔화 요소와 높은 물가상승률에 따른 미 연준의 강한 긴축 정책 등의 영향으로 평균 원/달러 환율이 1월 1.194원, 2월 1,198원, 3월 1,221원, 4월 1,232원으로 지속적으로 증가하였습니다. 또한, 중국이 일부 대도시에서 확진자가 급증함에 따라 도시 전체를 봉쇄하고 개인 이동을 통제하고 있으며, 러시아-우크라이나 전쟁이 장기화 되는 등 글로벌 경기 불안으로 인해 달러 수요는 지속적으로 늘어나 공시서류 제출일 전일 현재 원/달러 환율은 1,286원을 기록하고 있습니다. 당사의 최근 3년 간 외화손익은 2019년 약 4,300만원 이익, 2020년 약 -6,400만원 손실, 2021년 약 6,300만원 이익, 2022년 1분기 3,300만원 이익을 기록하였습니다. 현재 환율 상승에 따른 당사의 재무적 부담은 유의적인 수준은 아니나, 향후 당사가 예측하지 못하는 수준의 급격한 환율변동이 발생될 경우 당사의 환변동에 노출된 외화자산 및 부채들로 인하여 수익성에 부정적인 영향이 발생할 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 바. 신규사업 관련 위험 ① - 자동차용 공조부품 임가공 사업 당사는 2차 자동차부품업체인 (주)폴라리스세원(구. (주)세원)을 통해 1차 자동차부품업체인 한온시스템(주)에 공조시스템을 이루는 부품 중 헤더콘덴서를 공급하고 있습니다. 2차 자동차부품업체의 경우, 경쟁입찰에 의한 개별 수주방식으로 1차 자동차부품업체에게 물량을 공급하며, 개별품목에 대한 설비 및 금형의 초기투자비용이 크기 때문에 수주 확정 후 제품 단종 시 까지 특별한 문제가 없다면 신규 경쟁사 진입 없이 안정적인 물량을 공급할 수 있습니다. (주)폴라리스세원(구. (주)세원)은 공조부품생산에 있어 타사대비 높은 자동화 공정율과 효율적인 통합 생산라인을 구축하고 있습니다. 이를 통해 원가경쟁력 및 품질측면에서 타사 대비 높은 경쟁력을 확보하고 있지만, 중ㆍ장기적인 생산 효율성 향상, 혁신적인 원가절감 등을 통해 향후 고객의 가격 인하 요구를 만족시키지 못할 경우 당사의 수익성에 부정적 영향이 초래될 수 있습니다. 또한, 당사는 2022년 4월 11일 최대주주 변경으로 인해 (주)폴라리스세원(구. (주)세원)이 특수관계자에서 해제되었으며, 이로 인해 향후 자동차 공조부품 임가공 사업 관련 매출이 중단되어 당사의 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 사. 신규사업 관련 위험 ② - 이동형 학교 모듈러 임대사업 당사는 모듈러 건축기술의 시장확대와 정부정책차원에서의 높은 수요가 예상되는 상황에서 선제적으로 신규사업인 '이동형 학교 모듈러 임대사업' 진출을 확정하고 영업을 확대해나가고 있습니다. 당사는 다수의 모듈러 수행실적경험과 '이동형 학교 모듈러'의 특허와 기술을 보유한 제작기업과 협업하여 각 시ㆍ도 교육청 및 각급 학교에 영업활동을 적극적으로 전개해나가고 있는 상황입니다. 그럼에도 불구하고 '이동형 학교 모듈러' 관련 정책들의 지원이 축소되거나 경쟁 심화로 수주 물량이 기존 계획 대비 감소할 경우 당사의 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. |

| 회사위험 | 가. 잦은 최대주주 변경에 따른 경영환경 변동 위험 당사는 최근 3년 간 최대주주와 주요 경영진이 변경되면서 사업부문별 영업 전략 등 기업 경영의 모든 부분에서 중대한 변화가 발생하고 있습니다. 당사는 변경된 경영진과 함께 경영 성과를 개선하기 위한 방안을 다각적으로 검토하고 있으나, 향후 손익과 재무구조가 어떻게 변화할 것인지는 예측하기가 어려운 상황입니다. 특히 2021년 4월부터 추진된 신규 사업인 자동차용 공조부품 임가공 사업의 매출처인 (주)폴라리스세원(구. (주)세원)은 최대주주 변경에 따라 특수관계가 해제되어 향후 사업 환경 변화에 따라 당사의 관련 매출 발생이 중단될 위험이 있습니다. 또한 이동형 학교 모듈러 임대사업부문에 대한 영업전략이 시장 상황에 적합하지 않아 당사의 시장 경쟁력이 약화된다면, 매출액과 영업손익이 현재 실적보다 더욱 감소할 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. 나. 매출액 감소 등 성장성 악화 위험 당사의 총자산 규모는 2019년 288.30억원, 2020년 417.67억원, 2021년 446.31억원, 2022년 1분기 456.47억원으로, 지난 3년 간 제3자배정 유상증자 등 자금조달에 따른 현금유입과 신규사업 진행에 따른 유형자산 취득 등에 따라 지속적으로 증가하였습니다. 당사의 매출액은 2019년 54.48억원, 2020년 80.53억원, 2021년 90.66억원으로, 최근 3년 간 지속적으로 증가하였으며, 2022년 1분기 매출액은 38.42억원으로 전년 동기 17.78억원 대비 약 116.08% 증가하였습니다. 총자산과 매출액 등 기업의 외형적 성장을 평가하는 지표는 당사가 운영자금 및 타법인 증권 취득 등을 위하여 외부에서 자금을 조달하고, 중국 등과 관련한 대외적인 위험요소가 축소되며 최근 3년간 증가하였습니다. 그러나, 이미지센서 패키징 제품의 수주 물량이 획기적으로 증가하지 못하고 단가 상승폭 또한 높지 않은 가운데, 코로나-19 사태가 심화되어 고정비 지출 부담이 가중된 결과, 당사의 수익성 지표는 계속해서 악화되었습니다. 따라서, 상기 기재한 성장성 지표가 양호하다고 해서 기업의 실질적 가치가 개선되었다고 판단할 수는 없습니다. 변경된 경영진의 경영 전략과 더불어 사업과 관련된 대내외적인 변수들로 인하여 당사의 총자산 및 매출액 등 기업의 외형이 축소될 위험이 있으니, 투자자께서는 이 점 유의하시기 바랍니다. 다. 수익성 악화 위험 당사는 최근 3년 간 이미지센서 패키징 제품의 품목 다변화를 통한 신규 어플리케이션 시장 진출, 신규 사업 추진 등 사업 다각화를 통해 매출총손실이 발생하는 사업 구조를 탈피하고자 노력해왔으며, 그 결과 매출총이익률, 영업이익률 등이 지속적으로 상승하는 등 수익성 지표가 개선되어왔습니다. 다만, 관계기업의 지분 취득 등 자산양수도 거래와, 당사가 발행한 전환사채의 콜옵션 행사 등에 따라 영업외손익이 발생하여 영업손익 대비 당기순손익에 큰 변동을 가져오기도 하였습니다. 향후 예측할 수 없는 사업 환경 변화에 따라 기존 사업의 수주 감소, 2021년 진출한 신규 사업의 중단이나 매각, 추가적인 신규 사업 진출 등에 따라 당사의 손익 규모는 크게 변동할 수 있으며, 변경된 경영진의 의사결정에 따른 자산 양수도 등 거래가 발생하여 영업손익 대비 당기순손익에 큰 변동을 초래할 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. 라. 재무 안정성 악화 위험 당사의 2021년말 기준 유동비율은 270.91%, 부채비율은 64.52%, 차입금의존도는 25.09%입니다. 2022년 1분기 기준 유동비율은 214.21%, 부채비율은 70.41%, 차입금의존도는 24.09%입니다. 당사의 유동비율 및 부채비율, 차입금의존도 등 재무안정성 비율은 양호한 수준이나 지속적인 영업손실에 따라 이자비용을 지급하지 못하고 있는 상황입니다. 향후 지속적인 결손금 누적과 신규 사업 추진 등 추가적인 자금 조달을 위한 차입 시 당사의 재무안정성이 악화될 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. 마. 현금흐름 악화 위험 당사의 최근 3년 간 영업활동 현금흐름은 2019년 -34.27억원, 2020년 -36.44억원으로 순유출(-)을 기록하다, 매출총이익이 발생한 2021년에는 +0.17억원의 순유입(+), 2022년 1분기에는 -3.44억원의 순유출(-)을 기록하였습니다. 당사의 투자활동 현금흐름은 2019년 -68.56억원, 2020년 -194.82억원으로 순유출(-)을 기록하다, 2021년에는 11.37억원의 순유입(+), 2022년 1분기에는 -38.77억원을 기록하였습니다. 당사의 최근 3년 간 재무활동 현금흐름은 2019년 185.49억원, 2020년 142.70억원, 2021년 25.89억원, 2022년 1분기 -0.42억원으로, 2022년 1분기를 제외하고는 지속적인 순유입(+) 상태를 기록하고 있습니다. 당사의 최근 3년 간 주요 현금흐름을 요약하면, 사모 전환사채 발행 및 제3자배정 유상증자 등 재무활동에 따라 현금이 유입되고, 영업활동에 따른 현금 유출과 타법인 증권 취득, 차입금 상환 등에 따른 현금 유출 이후 잔여 현금은 정기예금을 통해 보유하는 활동이 이어져왔습니다. 정기예금은 기타금융자산의 계정으로 분류되어, 기말 현금은 현금및현금성자산 계정과 기타금융자산의 계정을 함께 고려하여야 합니다. 당사의 2022년 1분기 기준 현금및현금성자산은 9.05억원 수준입니다. 상기 서술한 다양한 투자 및 재무활동으로 인해 당사가 보유하고 있는 현금성 자산이 당사의 상환 의무가 있는 차입금 및 전환사채에 비해 적어 유동성 위험에 상당 부분 노출된 것 보이나, 기타금융자산 약 193.19억원을 고려할 때, 단기적인 유동성 위험은 제한적일 것으로 판단됩니다. 현재까지는 원리금 지급 의무를 이행하지 못해 기한의 이익을 상실하는 상황이 발생하지는 않았습니다. 그러나, 당사의 경영 환경이 지속적으로 침체되어 손실이 누적됨에 따라 재무구조가 부실해져 채권자들에게 이자를 적기에 지급하지 못하거나 약정사항을 어기게 되어 만기가 도래하기 전에 해당 투자금을 조기 상환해야 할 수도 있습니다. 당사의 현재 자금여력으로는 이러한 원리금 지급 요청에 응하기 어려운 상황은 아닌 것으로 판단되나, 예상하지 못한 시점에 부도를 포함한 유동성 위험이 발생하여 대규모 손실이 발생할 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. 바. 매출채권 및 기타채권 관련 위험 당사의 최근 3년 간 매출채권은 매출액이 증가함에 따라 2019년 6.93억원, 2020년 9.04억원, 2021년 17.12억원, 2022년 1분기 19.82억원으로 지속적으로 증가하여왔습니다. 당사의 매출채권회전율은 2019년 6.09회, 2020년 10.08회, 2021년 6.93회, 2022년 2.08회로, 2019년에는 업종 평균 매출채권회전율(5.90회)보다 높은 수준이었으며, 2020년에는 전년 대비 매출액 증가로 인하여 업종 평균 매출채권회전율(6.31회)보다 높은 수준을 기록하였습니다. 또한, 당사의 매출채권에 대한 대손충당금 설정률은 2019년 3.21%, 2020년 1.00%, 2021년 0.75%, 2022년 1분기 0.66% 수준으로, 세법상 규정하고 있는 매 결산기 매출채권 잔액에 대한 1% 수준의 보수적인 대손충당금 설정률을 유지하고 있습니다. 향후 금리 상승 등 시장 전반의 환경이 불안정해져 당사가 매출채권을 수취해야 할 상대방의 재무, 경영 환경이 부실해지거나, 신규사업 진출 등에 따라 당사가 매출채권을 수취해야할 상대방이 다변화된다면 당사는 매출채권을 원활하게 회수할 수 없기 때문에 지속적으로 매출채권 회수를 점검할 필요가 있을 것으로 판단됩니다. 만약, 거래상대방의 대금 지급에 문제가 생겨 매출채권에 대한 적절한 회수 조치가 이루어지지 않으면, 당사의 손익계산서 상 당기순손실이 확대되고 자산구조 또한 부실화될 수 있습니다. 따라서 당사가 영위하는 사업환경이 침체되거나 거래상대방이 지급능력을 상실하게 되면 경영에 중대한 부정적인 영향을 미칠 수 있습니다. 투자자께서는 당사가 정기보고서에 기재한 매출채권에 대한 대손충당금 외에도 추가적인 대손이 발생할 가능성 또한 매우 높은 점을 유의하시기 바랍니다. 사. 관리종목 및 투자주의환기종목 지정 관련 위험 당사는 2020년 3월 12일 2019년의 감사보고서상 내부회계관리제도에 대한 비적정 의견 등에 따라 투자주의환기종목에 지정된 바 있습니다. 이후 추가적인 제재 없이 2021년 3월 22일 내부회계관리제도 비적정 사유가 해소되어 투자주의 환기종목에서 해제되었고 내부회계관리제도를 보완하여 2020년과 2021년의 회계감사인으로부터 적정의견을 받았습니다. 그러나 향후 감사보고서상 내부회계관리제도 비적정 사유 발생 시 코스닥시장상장규정 제28조의2 및 동규정시행세칙 제28조에 의거하여 투자주의 환기종목에 지정될 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. 또한, 당사가 관리종목으로 지정되거나 상장폐지 실질 심사대상으로 지정될 경우, 당사에 대한 시장의 신뢰도와 평판이 악화되어 주가에 중대한 부정적인 영향을 끼칠 것으로 예상됩니다. 또한, 관리종목 지정 또는 상장폐지 실질심사 대상으로 지정되면 직접금융시장에서의 자금 조달이 어려워지고, 금융기관의 차입금 만기 연장 거부 및 상환 압박으로 인하여 당사는 심각한 유동성 위기를 겪게 될 가능성이 매우 높습니다. 이는 당사의 계속기업 가정에 유의적인 의문을 제기하는 상황으로, 투자자께서는 당사의 주식이 관리종목으로 지정되어 회사의 존립 자체가 위협받을 수 있음을 신중히 검토하시고 투자에 임해주시기 바랍니다. 아. 우발채무 및 소송 관련 위험 당사는 2022년 1분기말 현재 당사의 토지와 공장건물 및 기계장치, 시설장치를 기업은행의 중소기업자금대출, 시설자금대출과 관련하여 담보로 제공하고 있으며, 설정금액은 약 93.33억원입니다. 또한, 기업은행으로부터의 구매카드대출, 자금대출과 관련하여 예금 담보 설정금액은 13.20억원으로 담보제공자산 관련 총 설정금액은 2022년 1분기 기준 106.53억원 입니다. 당사의 공시서류 제출 전일 기준 계류 중인 소송은 총 2건으로, 이동형 모듈러 학교 임대 사업과 관련하여 사업제휴 영업보증금 반환과 관련하여 당사가 제소하여 계류 중인 소송 1건과, 이와 관련하여 상대방의 반소에 따라 당사를 상대로 계류 중인 손해배상 소송사건 1건 입니다. 상기 서술한 우발채무와 소송의 진행 결과가 당사에게 어떤 시점에 부정적인 영향을 미칠지는 예측하기가 어려운 것으로 판단됩니다. 당사가 이와 같은 우발부채와 소송현황을 적절하게 관리하지 못한다면, 예상하지 못한 시점에 경영 활동에 중대한 부정적인 금전적 손실이 발생하여 투자자에게 대규모 피해를 끼칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 자. 특수관계자 간 거래 관련 위험 당사는 최근 3년 간 변경 전 최대주주 및 그 특수관계자와의 자산 양수도 거래가 빈번하였으며, 자산 양수도 과정에서 자산 처분손익 등 당사의 손익에 영향을 미치기도 하였습니다. 당사는 공시서류 제출 전일 현재의 최대주주 및 특수관계자와는 별도의 거래가 형성되어 있지 않으며, 이와 관련한 경영상 중요한 사항에 대해서는 관련 법규를 준수하고자 노력하고 있습니다. 그러나 향후 경영 환경의 변화에 따라 특수관계자와의 거래에 따라 당사의 손익에 영향을 미치는 사건이 발생할 수 있으니, 투자자께서는 이 점 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 신주 물량 출회에 따른 주가가치 하락 위험 당사의 금번 유상증자로 인해 기발행주식총수 59,351,963주의 약 99.41%에 해당하는 59,000,000주가 추가 발행 및 상장될 예정입니다. 당사의 최대주주는 금번 유상증자 당사자 배정분의 100% 수준으로 참여할 예정이며, 유상증자 후 지분율의 변동은 없습니다. 당사의 공시서류 제출 전일 현재 미상환 전환사채는 제3회 사모 전환사채로, 2022년 1분기말 미상환 잔액은 50.78억원이며, 2022년 4월 1일 사채 권면금액 11.50억원에 대한 전환 청구로 공시서류 제출 전일 현재 미상환 잔액은 39.28억원입니다. 현재 전환가액은 792원으로, 전환 가능 주식수는 4,959,595주입니다. 금번 유상증자 납입 이후 전환가액 조정이 발생하면, 동일한 미상환 잔액을 가정할때 전환 가능 주식수는 6,191,423주로 증가하게 됩니다. 이에 따라 유상증자 이후 제3회 전환사채의 전환권 청구가 발생할 경우, 유통주식수 증가로 인해 당사의 주가가 상승하는데 제약 요인으로 작용할 가능성이 있으므로, 투자자께서는 이 점 유의하시기 바랍니다. 나. 환금성 제약에 따른 위험 금번 유상증자 청약에 참여하여 신주를 배정받을 경우 신주의 추가상장일까지 환금성에 제약이 있으며, 청약 후 추가상장일 사이에 주가가 하락할 경우 원금에 대한 손해가 발생할 가능성이 있으니 투자자께서는 이 점 유의하시기 바랍니다. 다. 집단 소송 제기 위험 당사가 금번 유상증자를 진행하는 과정에서 잘못된 정보를 제공하거나 부실감사 등으로 인해 주주에게 손해가 발생할 경우, 일부 주주들로부터 집단 소송이 제기되어 경영활동에 중대한 부정적인 영향을 미칠 수 있습니다. 라. 유관기관 제재에 따른 위험 최근 금융감독기관 등의 관리감독기준이 엄격해지고 있는 상황으로 관련 규정을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 마. 유상증자 일정 변경 가능성에 따른 위험 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요내용이 변경될 경우에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 바. 투자자에 대한 투자손실 귀속에 따른 위험 본 건 유상증자를 통해 취득한 당사의 주식 가치가 하락할 수 있으며, 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 여러분의 독자적인 판단에 의해야 함을 유의하시기 바랍니다. 사. 주가하락에 따른 발행금액 감소 위험 금번 유상증자 기간 중 주가가 하락할 경우 최종발행규모는 예정발행규모 대비 축소될 수 있으며, 이에 따라 당사가 추가로 자금을 조달할 가능성이 있고, 이 경우 추가 자금조달의 영향으로 주가가 하락할 가능성이 있습니다. 아. 투자설명서 교부 관련 2009년 2월 4일 부로 시행된 『자본시장과 금융투자업에 관한 법률』에 의거, 일반투자자들은 투자설명서를 미리 교부 받아야 청약이 가능합니다. 이에, 금번 공모주식 청약시 일반투자자들은 사전에 투자설명서를 교부받아 회사 현황 및 투자위험요소 등을 검토하신 후 청약 여부를 결정하시기 바랍니다. 자. 차입공매도 유상증자 참여 제한 관련 금융위원회의 공매도 제도개선 관련 「자본시장과 금융투자업에 관한 법률 시행령」일부개정에 따라, 주권상장법인이 유상증자 계획을 공시한 이후 발행가격 산정을 위한 대상 거래기간의 마지막날(발행가격 산정 기산일)까지, 해당 기업의 주식을 공매도 한 자는 증자참여를 제한하되, 예외적인 경우에만 증자참여가 허용됩니다(「자본시장과 금융투자업에 관한 법률」제180조의4). 투자자께서는 이 점 유의하시기 바랍니다. 차. 경영환경변화 등에 따른 위험 대내외적 경영환경 변화에 따라 당사 실적의 급변동이 있을 경우 투자원금에 대한 손실이 발생할 수 있으므로, 상기 투자위험요소 및 본 증권신고서에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자가 독자적으로 결정해야 함을 유의하시기 바랍니다. 카. 유상증자 철회에 따른 위험 유상증자 진행 중에 모집 절차의 진행에 중대한 영향을 미칠만한 사유가 발생하여 당사 혹은 대표주관회사 및 인수회사의 판단으로 유상증자가 철회될 수 있습니다. 유상증자 납입전에 철회될 경우 청약으로 인한 손실은 발생하지 않으나, 철회시점에 따라 권리락에 따른 주가하락, 신주인수권증서 매매로 인한 손실 등이 발생할 수 있음을 투자자께서는 유의하시기 바랍니다. 또한, 당사가 계획한 자금사용목적의 자금이 조달되지 않기 때문에 당사는 단기간 유동성 위험에 직면하여 매우 위험한 상황이 발생할 수 있으니 이점 유의하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 59,000,000 | 100 | 713 | 42,067,000,000 | 주주배정후 실권주 일반공모 |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 유진증권 | 기명식보통주 | 59,000,000 | 42,067,000,000 | 인수수수료 : 모집총액의 1.3% 실권수수료 : 잔액인수금액의 12.0% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 07월 11일 ~ 2022년 07월 12일 | 2022년 07월 19일 | 2022년 07월 14일 | 2022년 07월 19일 | 2022년 06월 07일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2022년 05월 18일 | 2022년 07월 06일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 시설자금 | 30,100,000,000 |

| 운영자금 | 5,467,000,000 |

| 채무상환자금 | 6,500,000,000 |

| 발행제비용 | 618,103,060 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(유상증자결정)-2022.05.17 |

| 【기 타】 | 1) 금번 (주)아이윈플러스의 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 유진투자증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 대표주관회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 구주주 청약 초일 전 제3거래일에 결정될 예정입니다. 4) 상기 청약기일은 구주주의 청약기일이며, 일반공모의 청약기일은 2022년 07월 11일 ~ 2022년 07월 12일(2영업일간)입니다. 일반공모 청약 공고는 2022년 07월 14일에 회사 및 대표주관회사의 인터넷 홈페이지를 통해 게시될 예정입니다. 5) 일반공모 청약은 대표주관회사인 유진투자증권(주)의 본ㆍ지점, 홈페이지 및 HTS, MTS에서 가능합니다. 단, 구주주청약 결과 발생한 실권주 및 단수주가 총 250,000주(액면가 100원 기준) 이하 이거나 배정하여야 할 주식의 공모금액이 1억원 이하일 경우에는 일반공모 청약을 하지 아니하고, 대표주관회사가 자기 계산으로 인수할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 정정명령 조치를 취할 수 있으며, 정정 명령 등에 따라 본 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 8) 상기 발행제비용은 당사 보유자금으로 지급할 예정입니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 2022년 05월 17일 이사회 결의를 통하여「자본시장과 금융투자업에 관한 법률」제165조의6 제2항 제1호에 의거 유진투자증권(주)와 주주배정후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 59,000,000주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| [공모 개요] |

| (단위 : 원, 주) |

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출) 방법 |

|---|---|---|---|---|---|

| 기명식보통주 | 59,000,000 | 100 | 713 | 42,067,000,000 | 주주배정후 실권주 일반공모 |

| 주) 1주의 모집가액 및 모집총액은 예정 발행가액을 기준으로 한 예정금액이며, 확정되지 않은 금액입니다. |

발행가액은「증권의 발행 및 공시 등에 관한 규정」제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정증자시 할인율 등이 자율화 되어 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (구)「유가증권의 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 산정할 예정입니다.

■ 모집예정가액의 산출근거

본 증권신고서의 모집예정가액은 이사회결의일 직전 거래일(2022년 05월 16일)을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가와 1주일 가중산술평균주가 및 기산일 가중산술평균주가를 산술평균하여 산정한 가액과 기산일 가중산술평균주가 중 낮은 금액을 기준주가로 하여, 아래의 산식에 따라 결정하며 할인율은 25%를 적용합니다.(단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

| 기준주가 X 【1 - 할인율(25%)】 | ||

| ▶ 모집예정가액 | = | ---------------------------------------- |

| 1 + 【유상증자비율(99.41%) X 할인율(25%)】 |

상기 방법에 따라 산정된 예정발행가액은 참고용이며, 구주주 청약일전 3거래일에 확정발행가액을 결정될 예정입니다.

| [모집예정가액 산정표] |

|

| (기산일 : 2022년 05월 16일) | (단위 : 원, 주) |

| 일자 | 종 가 | 거래량 | 거래대금 |

|---|---|---|---|

| 2022-05-16(월) | 1,180 | 107,315 | 127,335,235 |

| 2022-05-13(금) | 1,180 | 332,512 | 387,465,755 |

| 2022-05-12(목) | 1,150 | 408,501 | 474,340,605 |

| 2022-05-11(수) | 1,225 | 257,609 | 313,105,190 |

| 2022-05-10(화) | 1,240 | 389,541 | 475,633,990 |

| 2022-05-09(월) | 1,280 | 264,944 | 337,167,120 |

| 2022-05-06(금) | 1,325 | 334,655 | 438,803,380 |

| 2022-05-04(수) | 1,360 | 124,778 | 169,525,655 |

| 2022-05-03(화) | 1,355 | 189,633 | 257,062,390 |

| 2022-05-02(월) | 1,360 | 584,917 | 791,208,530 |

| 2022-04-29((금) | 1,405 | 252,224 | 351,572,790 |

| 2022-04-28(목) | 1,405 | 176,870 | 246,364,185 |

| 2022-04-27(수) | 1,410 | 270,930 | 378,955,840 |

| 2022-04-26(화) | 1,430 | 186,762 | 266,714,815 |

| 2022-04-25(월) | 1,440 | 177,551 | 253,109,130 |

| 2022-04-22(금) | 1,445 | 272,767 | 392,317,685 |

| 2022-04-21(목) | 1,460 | 219,645 | 318,256,805 |

| 2022-04-20(수) | 1,460 | 384,784 | 560,036,130 |

| 2022-04-19(화) | 1,470 | 280,382 | 413,856,705 |

| 2022-04-18(월) | 1,485 | 208,696 | 312,862,455 |

| 1개월 가중산술평균주가 (A) | 1,339.29 | - | |

| 1주일 가중산술평균주가 (B) | 1,188.84 | - | |

| 기산일 가중산술평균주가 (C) | 1,186.56 | - | |

| A,B,C의 산술평균 (D) | 1,238.23 | (A+B+C)/3 | |

| 기준주가 (E) | 1,186.56 | (C와 D중 낮은가액) | |

| 할인율 (F) | 25% | - | |

| 증자비율 (G) | 99.41% | - | |

| 예정발행가액 | 713 | 기준주가 × (1-할인율) / 1 + (유상증자비율 × 할인율 ) |

|

■ 공모일정 등에 관한 사항

당사는 2022년 05월 17일 이사회를 통해 유상증자를 결의하였으며, 세부 일정은 다음과 같습니다.

| [유상증자 주요일정] |

| 날짜 | 업 무 내 용 | 비고 |

|---|---|---|

| 2022-05-17 (화) | 이사회결의 및 주요사항보고서 공시 | - |

| 2022-05-17 (화) | 신주발행 및 기준일 공고 |

당사 인터넷 홈페이지 (http://www.iwinplus.kr) |

| 2022-05-17 (화) | 증권신고서 및 예비투자설명서 제출 | - |

| 2022-05-31 (화) | 1차 발행가액 확정 | 신주배정기준일 3거래일 전 |

| 2022-06-03 (금) | 권리락 | - |

| 2022-06-07 (화) | 신주배정기준일 | 주주확정일 |

| 2022-06-17 (금) | 신주배정 통지 | - |

| 2022-06-24 (금) ~ 2022-06-30 (목) |

신주인수권증서 상장 거래기간 | 5거래일 이상 거래 |

| 2022-07-01 (금) | 신주인수권증서 상장 폐지 | 구주주 청약초일 5거래일 전 폐지 |

| 2022-07-06 (수) | 확정 발행가액 산정 | 구주주 청약초일 3거래일 전 |

| 2022-07-07 (목) | 확정 발행가액 공고 |

당사 인터넷 홈페이지 (http://dart.fss.or.kr) |

| 2022-07-11 (월) ~12 (화) | 구주주 청약 | - |

| 2022-07-14 (목) | 일반공모 청약공고 | 당사 인터넷 홈페이지 (http://www.iwinplus.kr) 유진투자증권(주) 홈페이지 (http://www.eugenefn.com) |

| 2022-07-14 (목) ~ 15 (금) | 일반공모 청약접수 | - |

| 2022-07-19 (화) | 청약배정결과 및 환불공고 | 유진투자증권(주) 홈페이지 (http://www.eugenefn.com) |

| 2022-07-19 (화) | 환불 및 주금납입 | - |

| 2022-07-29 (금) | 신주상장 및 유통개시일 | - |

| 주1) | 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 상기 일정이 변경될 수 있습니다. 또한, 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) | 2019년 9월 16일부터 전자증권제도가 시행됨에 따라 금번 유상증자 시 발행되는 신주인수권증서 및 신주가 전자증권으로 발행될 예정이며, 신주상장과 동시에 신주가 유통될 예정입니다. |

| 주3) | 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모집대상 | 주식수(%) | 비 고 |

|---|---|---|

| 구주주 청약 (신주인수권증서 보유자 청약) |

59,000,000주 (100%) | - 구주 1주당 신주배정비율 : 1주당 1.0140498672주 - 신주배정기준일 : 2022년 06월 07일 - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | -「자본시장과 금융투자업에 관한 법률」제165조의6제2조제2항 에 의거한 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통한 매매 시 보유자 기준으로 초과청약 가능 |

|

일반모집 청약 벤처기업투자신탁, |

- | - 구주주 및 초과청약 후 발생하는 단수주 및 실권주에 대해 배정됨 |

| 합 계 | 59,000,000주 (100%) | - |

| 주1) | 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 구주주 청약결과 발생하는 실권주 및 단수주는 우선적으로 초과청약자에게 배정되며, 이후 실권이 발생할 경우에 대해서는 일반에게 공모합니다. |

| 주2) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 1.0140498672주를 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, 신주배정기준일 전 주식관련사채의 권리행사, 자기주식수의 변동으로 인하여 1주당 배정주식수가 변동될 수 있습니다. |

| 주3) |

신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. (ii) 신주인수권증서청약 한도주식수 = 보유한 신주인수권 증서의 수량 (iii) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20%) |

| 주4) | "고위험고수익투자신탁" 이란 「조세특례제한법」제91조의15제1항에 따른 투자신탁 등을 말합니다. 다만, 해당 투자신탁 등의 최초 설정일·설립일로부터 수요예측 참여일까지의 기간이 6개월 미만인 경우에는 같은 법 시행령 제93조제3항제1호 및 같은 조 제7항에도 불구하고 수요예측 참여일 직전 영업일의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 합니다. |

| 주5) | "벤처기업투자신탁"이란 「조세특례제한법」 제16조제1항제2호의 벤처기업투자신탁(대통령령 제28636호 「조세특례제한법 시행령 일부개정령」 시행 이후 설정된 벤처기업투자신탁에 한한다. 이하 같다)을 말합니다. 다만 해당 벤처기업투자신탁의 최초 설정일로부터 수요예측 참여일까지의 기간이 1년 미만인 경우에는 같은 법 시행령 제14조제1항제3호에도 불구하고 수요예측 참여일 직전영업일의 벤처기업투자신탁 재산총액에서 같은 호 각 목에 따른 비율의 합계가 100분의 35이상이어야 합니다. |

| 주6) | 본 건 유상증자는 주권상장법인의 유상증자에 해당되므로, 「증권 인수업무 등에 관한 규정」 제9조제2항제3호에 의거하여, 고위험고수익투자신탁 총 배정분은 전체 일반공모주식수의 5% 이상을 배정하고, 「증권 인수업무 등에 관한 규정」 제9조제2항제4호에 의거하여, 벤처기업투자신탁 총 배정분은 전체 일반공모주식수의 30% 이상을 배정하기로 합니다. 이외 일반청약자 총 배정분은 전체 일반공모주식수의 65%를 배정합니다. ① 1단계 : 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁에 대한 공모주식 5%와 벤처기업투자신탁에 대한 공모주식 30%, 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ② 2단계 : 1단계 배정 후 최종 잔여주식은 최대청약자부터 순차적으로 1주씩 우선배정하되, 동순위 최대청약자가 최종 잔여주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다. |

| 주7) | 일반공모를 거쳐 배정 후에도 미 청약된 잔여주식에 대하여는 대표주관회사가 자기계산으로 잔액인수하기로 합니다. |

| 주8) | 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」 제9조제2항에 의거 고위험고수익투자신탁, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 250,000주 이하(액면가 100원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반 고위험고수익투자신탁, 벤처기업투자신탁 및 일반청약자에게 배정하지 아니하고 대표주관회사가 자기계산으로 인수할 수 있습니다. |

| 주9) |

자본시장법 제180조의4 및 같은 법 시행령 제208조의4제1항에 따라 2022년 05월 18일부터 2022년 07월 06일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. ※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위*가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

| [구주주 1주당 배정비율 산출근거] |

| 구분 | 상세내역 |

|---|---|

| A. 보통주식 | 59,194,833주 |

| B. 우선주식 | 157,130주 |

| C. 발행주식총수 (A + B) | 59,351,963주 |

| D. 자기주식 + 자기주식신탁 | 1,169,420주 |

| E. 자기주식을 제외한 발행주식총수 (C - D) | 58,182,543주 |

| F. 유상증자 주식수 | 59,000,000주 |

| G. 증자비율 (F / C) | 99.41% |

| H. 우리사주조합 배정 | - |

| I. 구주주 배정 (F - H) | 59,000,000주 |

| J. 구주주 1주당 배정비율 (I / E) | 1.0140498672주 |

| 주) 신주배정기준일 현재 신주의 배정비율은 주식관련사채의 권리행사 및 자기주식의 변동 등으로 인하여 변경될 수 있습니다. |

3. 공모가격 결정방법

「증권의 발행 및 공시 등에 관한 규정」제5-18조에 의거 주주배정 증자 시 가격산정 절차 폐지 및 가격산정의 자율화에 따라 발행가격을 자유롭게 산정할 수 있으나, 시장 혼란 우려 및 기존 관행 등으로 (구)「유가증권의 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 아래와 같이 발행가액을 산정합니다. 1차 발행가액 및 2차 발행가액을 산정함에 있어 호가단위 미만은 호가단위로 절상하며, 할인율 적용에 따른 발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 합니다.

가. 1차 발행가액

신주배정기준일 전 제3거래일을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가와 1주일 가중산술평균주가 및 기산일 가중산술평균주가를 산술평균하여 산정한 가액과 기산일 가중산술평균주가 중 낮은 금액을 기준주가로 하여, 아래의 산식에 따라 결정하며 할인율은 25%를 적용합니다.(단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

▶ 1차 발행가액 = 기준주가 × (1-할인율) / [1 + (증자비율 × 할인율)]

나. 2차 발행가액

구주주 청약 초일 전 제3거래일을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 가중산술평균주가를 산술평균하여 산정한 가액과 기산일 가중산술평균주가 중 낮은 금액을 기준주가로 하여, 아래의 산식에 따라 결정하며 할인율은 25%를 적용합니다.(단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.).

▶ 2차 발행가액 = 기준주가 × (1-할인율)

다. 확정 발행가액

1차 발행가액과 2차 발행가액 중 낮은 가액을 확정 발행가액으로 합니다. 다만, 「자본시장과 금융투자업에 관한 법률」 제165조의6 및 「증권의 발행 및 공시 등에 관한 규정」 제5-15조의2규정에 의거하여 1차 발행가액과 2차 발행가액 중 낮은 가액이 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가에서 할인율 40%를 적용하여 산정한 가격보다 낮은 경우 청약일전 과거 제3거래일로부터 제5거래일까지의 가중산술평균주가에서 할인율 40%를 적용하여 산정한 가격을 확정발행가액으로 합니다.(단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

▶ 확정 발행가액 = MAX【MIN(1차 발행가액, 2차 발행가액), 청약일전 과거 제3거래일부터 제5거래일까지 가중산술평균주가의 60%】

라. 최종 발행가액

구주주 청약초일 전 제3거래일에 결정되어 금융감독원 전자공시시스템에 공시될 예정이며, 당사의 인터넷 홈페이지(http://www.iwinplus.kr)에 공고하여 개별통지에 갈음할 예정입니다.

※ 일반공모 발행가액은 구주주 청약 시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 59,000,000 | |||||||||||||||||||||||

| 주당 모집가액 | 예정가액 | 713 | ||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||

| 모집총액 | 예정가액 | 42,067,000,000 | ||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||

| 청 약 단 위 |

(1) "구주주"의 청약단위는 1주로 하며, 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식수에 신주배정비율("주주 배정분"에 해당하는 주식수를 자기주식을 제외한 발행주식 총수로 나눈 비율을 말하며, 자기주식과 발행주식총수는 신주배정기준일 현재의 주식수를 말한다)을 곱하여 산정된 배정주식수로 하되, 1주 미만은 절사합니다. 단, 신주배정기준일 현재 신주배정비율은 주식관련사채의 권리 행사 및 자기주식 변동 등으로 인하여 변경될 수 있습니다.

|

|||||||||||||||||||||||

| 청약기일 | 구주주 | 개시일 | 2022년 07월 11일 | |||||||||||||||||||||

| 종료일 | 2022년 07월 12일 | |||||||||||||||||||||||

| 실권주 일반공모 | 개시일 | 2022년 07월 14일 | ||||||||||||||||||||||

| 종료일 | 2022년 07월 15일 | |||||||||||||||||||||||

| 청약 증거금 |

구주주 | 청약금액의 100% | ||||||||||||||||||||||

| 초 과 청 약 | 청약금액의 100% | |||||||||||||||||||||||

| 일반모집 또는 매출 | 청약금액의 100% | |||||||||||||||||||||||

| 납입기일 / 환불일 | 2022년 07월 19일 | |||||||||||||||||||||||

| 배당기산일(결산일) | 2022년 01월 01일 | |||||||||||||||||||||||

| 주1) | 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) | 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

1) 공고의 일자 및 방법

| 구 분 | 공고일자 | 공고방법 |

|---|---|---|

| 신주 발행 및 배정기준일(주주확정일) 공고 |

2022년 05월 17일 | 당사 인터넷 홈페이지 (http://www.iwinplus.kr) |

| 모집가액 확정의 공고 | 2022년 07월 07일 | 당사 인터넷 홈페이지 (http://www.iwinplus.kr) |

| 실권주 일반공모 청약공고 | 2022년 07월 14일 | 당사 인터넷 홈페이지 (http://www.iwinplus.kr) 유진투자증권(주) 홈페이지 (http://www.eugenefn.com) |

| 실권주 일반공모 배정공고 | 2022년 07월 19일 | 당사 인터넷 홈페이지 (http://www.iwinplus.kr) 유진투자증권(주) 홈페이지 (http://www.eugenefn.com) |

| 주) | 청약결과 초과청약금 환불에 대한 통지는 대표주관회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

2) 청약방법

가) 구주주 청약 : 구주주 중 주권을 증권회사에 예탁한 주주(기존 "실질주주")는 주권을 예탁한 증권회사의 본/지점 및 대표주관회사의 본/지점에서 청약할 수 있습니다. 다만, 구주주 중 증권회사에 예탁하지 않고 자기명의의 주권을 직접 보유하고 있는 명부상 주주는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 대표주관회사의 본/지점에서 청약할 수 있습니다. 청약시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출해야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여또는 신주인수권증서의 매매가 가능합니다. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 유진투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

|

「주식ㆍ사채 등의 전자등록에 관한 법률」 |

나) 신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

다) 고위험고수익투자신탁, 벤처기업투자신탁 및 일반청약자는 「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표를 제시하고 청약합니다. 고위험고수익투자신탁, 벤처기업투자신탁 및 일반청약자의 청약 시, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개 청약처에 대한 복수청약은 불가능합니다. 또한 고위험고수익투자신탁은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조제18호에 따른 요건을 충족하고, 제9조제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다. 벤처기업투자신탁은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조제20호에 따른 요건을 충족하고, 제9조제10항에 따른 확약서 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

라) 일반청약자의 청약은 청약주식의 단위에 따라 될 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고 청약사무 취급처는 그 차액을 납입일까지 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

마) 본 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

바)「자본시장과 금융투자업에 관한 법률」제180조의4 및 동법 시행령 제208조의4제1항에 의거, 2022년 05월 18일부터 2022년 07월 06일까지 당사의 주식을 공매도 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 동법 제429조의3제2항에 따라 과징금이 부과될 수 있습니다. 다만, 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 동법 시행령 제208조의4제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우(매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위*가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

사) 청약한도

(1) 구주주(신주인수권증서 보유자)의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식수에 신주배정비율인 1.0140498672를 곱하여 배정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 하되, 자기주식 및 자사주신탁 등의 자기주식 변동으로 인하여 구주주의 1주당 배정 비율은 변동될 수 있습니다.(단, 1주 미만은 절사합니다.)

(2) 일반청약자의 청약한도는 "일반공모 배정분"의 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 봅니다.

아) 기타

(1) 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다. 단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우는 예외로합니다.

(2) 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

(3) 청약자는 「금융실명거래 및 비밀보장에 관한 법률」 에 의거 실지 명의에 의해 청약해야 합니다.

3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

유진투자증권(주) 본ㆍ지점 | 2022년 07월 11일~ 2022년 07월 12일 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 (주)아이윈플러스의 주식을 예탁하고 있는 당해 증권회사 본ㆍ지점 2) 유진투자증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁, 벤처기업투자신탁 청약 포함) |

유진투자증권(주) 본ㆍ지점 | 2022년 07월 14일~ 2022년 07월 15일 |

|

4) 청약결과 배정방법

가) 구주주 청약 : 신주배정기준일 18시 현재 주주명부에 등재된 주주(이하 "구주주"라 한다)에게 소유주식 1주당 신주배정비율인 1.0140498672를 곱하여 산정된 배정주식수(단, 1주 미만은 절사함)로 하고, 범위 내에서 청약한 수량만큼 배정합니다. 단, 신주배정기준일 현재 신주배정비율은 주식관련사채의 행사, 자기주식수의 변동 등으로 인하여 변경될 수 있습니다.

나) 초과청약 : 구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주 및 단수주가 있는 경우, 실권주 및 단수주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율 : 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다.(단, 초과청약 주식수가 실권주 및 단수주에 미달한 경우 100% 배정)

(1) 청약한도 주식수 = 신주인수권증서 청약한도 주식수 + 초과청약한도 주식수

(2) 신주인수권증서 청약한도 주식수 = 보유한 신주인수권증서의 수량

(3) 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 × 초과청약 비율(20%)

다) 일반공모 청약 :

(1) 상기 구주주청약 및 초과청약 결과 발생한 실권주 및 단수주(이하 "일반공모 배정분"이라 한다)는 대표주관회사" 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」 제9조제2항제3호에 따라 고위험고수익투자신탁에 공모주식의 5% 이상을 배정하기로 합니다. 또한, 「증권 인수업무 등에 관한 규정」제9조제2항제4호, 제6호에 따라 벤처기업투자신탁에 일반공모 배정분의 30% 이상을 배정하되, 벤처기업투자신탁에 배정하는 금액은 「증권 인수업무 등에 관한 규정」 제9조제8항에 따라 해당 벤처기업투자신탁의 자산총액의 100분의 10 이내가 되도록 합니다. 이 경우, 자산총액은 고위험고수익투자신탁, 벤처기업투자신탁을 운용하는 기관투자자가 제출한 자료를 기준으로 산정합니다. 나머지 일반공모 배정분의 65%에 해당하는 주식은 개인청약자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. 고위험고수익투자신탁에 대한 일반공모 배정분의 5%와 벤처기업투자신탁에 대한 일반공모 배정분의 30%와 개인투자자 및 기관투자자에 대한 일반공모 배정분의 65%에 대한 청약경쟁률과 배정에 있어서는, 별도로 산출 및 배정합니다. 다만, 「증권인수업무 등에 관한 규정」 제9조제3항에 따라 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(2) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수를 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 어떤 그룹에 청약미달이 발생할 경우, 청약 미달에 해당하는 주식은 청약초과그룹에 배정합니다. 이후 최종 잔여주식은 최고청약자부터 순차적으로 우선 배정하되, 동순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 "대표주관회사"가 합리적으로 판단하여 배정합니다.

(3) 대표주관회사의 총청약물량이 일반공모 배정분 주식수에 미달하는 경우, 대표주관회사는 자기의 계산으로 인수합니다.

라) 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」 제9조제2항5호에 의거 일반 고위험고수익투자신탁, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 250,000주(액면가 100원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 일반청약자에게 배정하지 아니하고 자기의 계산으로 인수할 수 있습니다.

5) 투자설명서 교부에 관한 사항

- 「자본시장과 금융투자업에 관한 법률」 제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 당사 및 대표주관회사가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (동법 제9조제5항에 규정된 전문투자자 및 동법 시행령 제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부의사표시는 서면, 전화, FAX, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 가능합니다.

- 전자문서의 방법으로 투자설명서를 교부받고자 하는 투자자는 「자본시장과 금융투자업에 관한 법률」 제124조제1항 각 호의 요건을 모두 충족하여야 합니다.

가) 투자설명서 교부 방법 및 일시

|

구 분 |

교부방법 및 교부일시 |

|---|---|

|

구주주 청약자 |

①, ②, ③을 병행 ① 우편 송부 : 구주주청약 초일 전 수취 가능 ② "대표주관회사"의 본ㆍ지점에서 교부 : 구주주청약 종료일까지 ③ "대표주관회사"의 홈페이지 또는 HTS, MTS에서 교부 : 구주주청약 종료일까지 |

|

일반 청약자 |

①, ②를 병행 ① "대표주관회사"의 본ㆍ지점에서 교부: 일반공모 청약 종료일까지 ② "대표주관회사"의 홈페이지 또는 HTS, MTS에서 교부 : 일반공모 청약 종료일까지 |

※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

나) 확인절차

(1) 우편을 통한 투자설명서 수령 시

(가) 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

(나) HTS, MTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

(다) 주주배정 유상증자 경우 유선청약이 가능합니다. 유선 상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

(2) 지점 방문을 통한 투자설명서 수령 시

직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

(3) 홈페이지 또는 HTS, MTS를 통한 교부

청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

다) 기타

(1) 금번 유상증자에서 당사는 본 증권신고서의 효력발생 이후 주주명부상 주주들에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는 "대표주관회사"의 본ㆍ지점 방문을 통해 인쇄물을 받으실 수 있으며, 동일한 내용의 투자설명서를 전자문서의 형태로 "대표주관회사"의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 "대표주관회사"의 본ㆍ지점에 방문하여 투자설명서 인쇄물을 수령하시거나 "대표주관회사"의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조제1항 각 호의 요건을 모두 충족해야만 청약이 가능합니다.

(2) 구주주 청약 시 "대표주관회사" 이외의 증권회사를 이용한 청약 방법은 해당 증권회사의 청약 방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

|

※ 관련법규 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

6) 주권교부에 관한 사항

가) 주권유통개시일 : 2022년 07월 29일(예정) (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다.

8) 주금납입장소 : 기업은행 오창지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2022년 06월 07일 | 유진투자증권(주) | 00131054 |

1) 금번과 같이 주주배정방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 「자본시장과 금융투자업에 관한 법률」 제165의6조제3항 및 「증권의 발행 및 공시 등에 관한 규정」 제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 9월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

3) 신주인수권증서 매매의 중개를 할 증권회사는 대표주관회사인 유진투자증권(주)로 합니다.

4) 신주인수권증서 매매 등

가) 신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

나) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 유진투자증권(주)의 본점 및 지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

5) 당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2022년 06월 24일부터 2022년 06월 30일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2022년 07월 01일에 상장폐지될 예정입니다. 「코스닥시장 상장규정」 제16조의3(신주인수권증서의 신규상장)에 따라 5거래일 이상 상장되어야 하며, 동 규정 제44조의3 "신주인수권증서의 상장폐지기준"에 따라 신주청약 개시일 5거래일전에 상장폐지되어야 함)

6) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

가) 상장방식 : 전자등록발행된 신주인수권증서 전부를 상장합니다.

나) 주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2022년 06월 24일부터 2022년 06월 30일까지(5거래일간) 거래 | 2022년 06월 17일부터 2022년 07월 04일까지거래 |

(1) 상장거래 : 2022년 06월 24일부터 2022년 06월 30일까지(5영업일간) 거래 가능합니다.

(2) 계좌대체거래 : 신주배정통지일인 2022년 06월 17일(예정)부터 2022년 07월 04일까지 거래 가능 합니다.

* 신주인수권증서의 계좌대체(장외거래)는 신주인수권증서 상장거래의 마지막 결제일인 2022년 07월 04일까지 가능하며, 2022년 07월 04일 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다.

(3) 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다.

다) 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

(1) '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여또는 신주인수권증서의 매매가 가능합니다.

(2) '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

1) 본 증권신고서는 공시심사과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

2) 「자본시장과 금융투자업에 관한 법률」 제120조3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

3) 본 증권신고서에 기재된 내용은 신고서 제출일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 그럼에도 불구하고, 당사가 인지하지 못하였거나 예상하지 못한 대내외적 사유로 인해 발생한 사건이 당사의 경영활동에 중대한 영향을 미칠 가능성을 배제할 수 없을을 유의하시기 바랍니다.

4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있으니 투자의사를 결정하시는 데 참조하시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법 : 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

|---|---|---|---|

| 대표주관회사 | 유진투자증권(주) | 인수주식의 종류 : 기명식 보통주식 인수주식의 수 : 최종 실권주 X 인수비율(100%) |

인수수수료 : 모집총액의 1.3% 실권수수료 : 잔액인수금액의 12.0% |

| 주1) 최종 실권주 : 구주주청약 및 일반공모 후 발생한 배정잔여주 또는 청약미달주식 주2) 모집총액 : 최종 발행가액 X 총 발행주식수 |

II. 증권의 주요 권리내용

동사가 금번 주주배정후 실권주 일반공모 유상증자를 통하여 발행할 증권은 기명식 보통주이며, 동 증권의 주요 권리내용은 다음과 같습니다.

| [ 신주인수권에 관한 사항 ] |

|

제4조 (공고방법) 당 회사의 공고는 회사의 인터넷 홈페이지(http://www.iwinplus.kr)에 한다. 다만, 전산장애 또는 그 밖의 부득이한 사유로 회사의 홈페이지에 공고를 할 수 없는 때에는 서울특별시에서 발행하는 일간신문 한국경제신문에 게재한다. 제10조 (신주인수권) 2. 전항의 규정에도 불구하고 다음 각호의 경우에는 이사회의 결의로 주주 외의 자에게 신주를 배정할 수 있다. ① 발행주식총수의 100분의 30을 초과하지 않는 범위 내에서 「자본시장과 금융투자업에 관한 법률」제165조의 6에 따라 일반공모증자 방식으로 신주를 발행하는 경우 ② 「상법」 제542조의3에 따른 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 ③ 발행하는 주식총수의 100분의 20범위 내에서 우리사주조합원에게 주식을 우선배정하는 경우 ④ 「근로복지기본법」 제39조의 규정에 의한 우리사주매수선택권의 행사로 인하여 신주를 발행하는 경우 ⑤ 발행주식총수의 100분의 30을 초과하지 않는 범위 내에서 재무구조 개선, 사업 다각화, 자금조달 등 회사의 경영상 필요한 경우 국내외 금융기관, 기관투자자 또는 경영상 목적 달성을 위한 그 상대방에게 신주를 발행하는 경우 ⑥ 발행주식총수의 100분의 20을 초과하지 않는 범위 내에서 사업상 중요한 기술도입, 연구개발, 생산ㆍ판매ㆍ자본제휴를 위하여 그 상대방에게 신주를 발행하는 경우 ⑦ 「자본시장과 금융투자업에 관한 법률」제165조의 16에 의하여 증권예탁증권 발행에 따라 신주를 발행하는 경우 ⑧ 외국인투자촉진법에 의하여 외국인 투자자에게 신주를 발행하는 경우 ⑨ 주권을 유가증권시장 또는 코스닥시장에 상장하기 위하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 ⑩ 회사가 경영상 필요로 중소기업창업지원법에 의한 중소기업창업투자회사의 투자를 위하여 신주를 발행하는 경우 3. 제2항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. 4. 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 정한다. 제16조 (주주명부의 폐쇄 및 기준일) 2. 회사는 매년 12월 31일 현재 주주명부에 기재되어 있는 주주를 그 결산기에 관한 정기주주총회에서 권리를 행사할 주주로 한다. 3. 회사는 임시주주총회의 소집 기타 필요한 경우 이사회의 결의로 3개월을 경과하지 아니하는 일정한 기간을 정하여 권리에 관한 주주명부의 기재변경을 정지하거나, 이사회의 결의로 3개월내로 정한 날에 주주명부에 기재되어 있는 주주를 그 권리를 행사할 주주로 할 수 있다. 이 경우 이사회는 필요하다고 인정하는 때에는 주주명부의 기재변경 정지와 기준일의 지정을 함께 할 수 있다. 이 경우 회사는 주주명부 폐쇄기간 또는 기준일의 2주간 전에 이를 공고하여야 한다. |

| [ 의결권에 관한 사항 ] |

|

제26조 (주주의 의결권) 주주의 의결권은 의결권 있는 주식 1주마다 1개로 한다. 제27조 (상호주에 대한 의결권 제한) 당 회사, 모회사 및 자회사 또는 자회사가 다른 회사의 발행주식총수의 10분의 1을 초과하는 주식을 가지고 있는 경우 그 다른 회사가 가지고 있는 당 회사의 주식은 의결권이 없다. 제28조 (의결권의 불통일행사) 2. 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다. 제29조 (의결권의 대리행사) 2. 제1항의 대리인은 주주총회 개시전에 그 대리권을 증명하는 서면(위임장)을 회사에 제출하여야 한다. 제30조 (주주총회의 결의방법) 주주총회의 결의는 법령 또는 정관에 다른 정함이 있는 경우를 제외하고는 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분 의1 이상의 수로 하여야 한다. 제31조 (서면에 의한 의결권의 행사) 삭제 <2020.03.19> 제32조 (주주총회의 의사록) 1. 주주총회의 의사에는 의사록을 작성하여야 한다. 2. 의사록에는 그 경과요령과 결과를 기재하고, 의장과 출석한 이사가 기명날인 또는 서명을 하여 본점과 지점에 비치한다. |

| [ 배당에 관한 사항 ] |

|

제9조의2 (이익배당, 의결권 배제에 관한 종류주식) 2. 제5조의 발행예정 주식 총수 중 종류주식의 발행한도는 50,000,000주로 한다. 3. 종류주식에 대하여는 우선 배당한다. 종류주식에 대한 우선배당은 1주의 금액을 기준으로 연 1% 이상에서 발행시에 이사회가 정한 배당률에 따라 현금으로 지급한다. 4. 종류주식에 대하여 제3항의 규정에 의한 배당을 하고, 보통주식에 대하여 종류주식의 배당률과 동률의 배당을 한 후, 잔여 배당가능이익이 있으면 보통주식과 종류주식에 대하여 동등한 비율로 배당한다. 5. 종류주식에 대하여 제3항에 따른 배당을 하지 못한 사업년도가 있는 경우에는 미배당분을 누적하여 다음 사업년도의 배당시에 우선하여 배당한다. 6. 종류주식의 주주에게는 종류주식에 대하여 제3항에 따른 배당을 하지 아니한다는 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있다. 7. 제1항의 규정에 의해 발행되는 신주에 대한 이익의 배당에 관하여는 제12조의 규정을 준용한다. 제9조의3 (이익배당, 의결권 배제 및 주식의 전환에 관한 종류주식) 2. 제5조의 발행예정 주식 총수 중 종류주식의 발행한도는 50,000,000주로 한다. 3. 제1항에 의해 발행되는 종류주식의 배당에 관해서는 제9조의2 제3항 내지 제6항의 규정을 준용한다. 4. 종류주식은 주주의 전환청구 또는 회사의 이사회 결의에 의하여 전환할 수 있으며, 전환청구기간 및 세부 전환조건에 관한 사항은 발행시 이사회에서 정한다. 5. 제4항의 전환으로 인하여 발행할 주식은 보통주식으로 하고, 그 전환비율은 종류주식 1주당 전환으로 인하여 발행하는 주식 1주로 한다. 6. 제4항의 규정에 의해 발행되는 신주에 대한 이익의 배당에 관하여는 제12조의 규정을 준용한다. 제9조의4 (이익배당, 의결권 배제 및 주식의 상환에 관한 종류주식) 2. 제5조의 발행예정 주식 총수 중 종류주식의 발행한도는 50,000,000주로 한다. 3. 제1항에 의해 발행되는 종류주식의 배당에 관해서는 제9조의2 제3항 내지 제6항의 규정을 준용한다. 4. 회사는 이사회 결의로 종류주식을 상환할 수 있다. 5. 주주는 회사에 대하여 종류주식의 상환을 청구할 수 있다. 6. 상환가액은 발행가액 또는 이에 가산금액을 더한 금액으로 하며, 가산금액은 시가, 시장금리, 기타 발행에 관련된 제반 사정을 고려하여 발행시에 이사회에서 산정한 가액으로 한다. 다만, 상환가액을 조정하려는 경우 이사회에서 조정할 수 있다는 뜻, 조정사유, 조정방법 등을 정하여야 한다. 7. 상환기간 또는 상환청구 기간은 종류주식의 발행시 이사회에서 정한다. 8. 회사는 주식의 취득의 대가로 현금 이외의 유가증권(다른 종류의 주식은 제외한다)이나 그 밖의 자산을 교부할 수 있다. 제55조 (이익잉여금의 처분) 당 회사는 매사업년도말의 처분전이익잉여금을 다음과 같이 처분한다. 1. 이익준비금 2. 기타의 법정준비금 3. 배당금 4. 임의적립금 5. 기타의 이익잉여금처분액 제56조 (이익배당) 2. 전항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. 3. 이익배당은 주주총회 결의로 정한다. 다만, 제53조 6항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다. 4. 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다. 다만, 보통주주는 별도의 종류주주총회에 의한 전환비율에 따라 의결권을 가지는 종류주식을 보유하고 있는 주주의 최소 2/3이상이 승인하는 특별결의가 있을 때에만 종류주식을 배당 받을 수 있다. 제57조 (배당금지급청구권의 소멸시효) 2. 전항의 시효의 완성으로 인한 배당금은 당 회사에 귀속한다. 3. 이익배당금에 대하여는 이자를 지급하지 않는다. |

III. 투자위험요소

| 【투자자 유의사항】 |

| ■ 본 건 공모주식을 청약하고자 하는 투자자들은 투자결정을 하기 전에 본 공시서류의 다른 기재 부분 뿐만 아니라, 특히 아래에 기재된 「투자위험요소」를 주의깊게 검토한후 이를 고려하여 최종적인 투자판단을 해야 합니다. ■ 당사는 본 공시서류를 통하여 청약 전에 투자자께서 숙지하셔야 하는 부분에 대하여 성실히 기재하고자 노력하고 있습니다. 다만, 당사가 현재 알고 있지 못하거나 중요하지 않다고 판단하여 아래 투자위험요소에 기재하지 않은 사항이라 하더라도 당사의 운영에 중대한 부정적 영향을 미칠 수 있다는 가능성을 배제할 수 없으므로, 투자자는 아래 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안 되며, 투자자 자신의 독자적이고도 세밀한 판단에 의해야 합니다. 따라서 본 공시서류에 기재된 사항은 투자 판단 시 참고 자료로 활용하실 것을 권고 드리며, 투자자의 투자 판단에 대한 결과는 투자자 본인에게 귀속됩니다. ■ 만일, 아래 기재한 투자위험요소가 실제로 발생하는 경우, 당사의 사업, 재무상태, 기타 영업활동에 중대한 부정적 영향을 미칠 수 있으며, 이에 따라 투자자가 금번 공모과정에서 취득하게 되는 당사 주식의 시장가격이 하락하여 투자금액의 일부 또는 전부를 잃게 될 수도 있음을 유의하시기 바랍니다. ■ 2009년 2월 4일 부로 시행된 「자본시장과 금융투자업에 관한 법률」 제124조에 의거 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자 (전문투자자, 그밖에 대통령령으로 정하는 자를 제외함) 에게 적합한 투자설명서를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 안됩니다. 다만, 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 의거하여 투자설명서를 받기를 거부한다는 의사를 서면으로 표시한 자는 투자설명서의 교부없이 청약이 가능합니다. ■ 당사 재무정보는 한국채택국제회계기준 작성기준에 따라 작성되었으며, 당사의 제20기(2022년) 1분기의 재무제표는 외부감사인의 감사를 받지 않은 재무제표이며, 제19기(2021년), 제18기(2020년), 제17기(2019년)의 재무제표는 외부감사인의 감사를 받은 재무제표입니다. |

당사는 2003년 10월 15일 이미지센서 패키징 분야의 특허기술을 기반으로 하여 설립되었으며, 2014년 10월 31일 코넥스 시장에 상장된 이후 2016년 7월 20일 코스닥시장에 기술특례로 이전 상장하였습니다. 당사는 설립 이후 지속적으로 휴대폰, 노트북, 자동차 등의 카메라모듈 및 양자암호통신용 QRNG 칩 등에 주로 사용되는 CMOS 이미지센서(CIS : CMOS Image Sensor)를 이미지센서 공급업체로부터 공급받아, 당사가 보유하고 있는 자체 특허 기술을 기반으로 패키징 및 테스트를 하여 납품하는 일종의 Value-Added ODM(Original Development Manufacturing/제조자 개발생산) 사업을 하고 있습니다.

또한, 당사는 2021년 중 신규사업으로 자동차용 공조부품 제조 사업과 이동형 학교 모듈러 임대 사업에 진출하여 관련 매출이 발생하고 있습니다. 공조(空調) 부품이란 자동차 내부와 외부의 공기흐름과 냉각수 등의 순환을 이용하여 자동차 내부 환경을 쾌적하게 만들도록 도와주는 부품을 말합니다. 당사의 자동차용 공조 부품 주요 생산품목은 헤더콘덴서(Header Condenser)로, 당사는 2차 부품업체인 (주)폴라리스세원(구. (주)세원)을 통해 1차 부품업체인 한온시스템(주)에 공조시스템을 이루는 부품들을 공급하고 있습니다. 이동형 학교 모듈러란 공장에서 건물의 구조물과 내장재, 기계 및 전기설비 등을 갖춘 규격화된 모듈(유닛)을 사전제작하고, 학교 현장으로 이동시켜 현장에서 조립, 설치하는 형태의 교실입니다. 이동형 학교 모듈러 제품은 주로 (주)엔알비에서 자체 공장 제작하고 당사는 (주)엔알비로부터 임대자산으로 취득하여 교육청 등에 임대하여 매출이 발생하고 있습니다.

당사의 주요 최근 3년 간 주요 품목별 매출액 비중은 다음과 같습니다.

| [최근 3년 간 주요 품목별 매출액 비중] |

| (단위 : 백만원, %) |

|

품목 |

생산(판매) 개시일 |

주요상품 |

2022년 1분기 | 2021년 | 2020년 | 2019년 | ||||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |||

|

이미지센서 패키지 |

2004년 12월 4일 |

NeoPAC I, II, |

1,654 | 43.06 | 6,299 | 69.48 | 8,053 | 100.00 | 5,448 | 100.00 |

| 자동차용 공조부품 |

2021년 4월 8일 | Header Condenser | 1,243 | 32.34 | 2,317 | 25.56 | - | - | - | - |

| 이동형 학교 모듈러 임대 |

2021년 4월 21일 | 이동형 모듈러 | 945 | 24.60 | 450 | 4.96 | - | - | - | - |

| 합계 | - | - | 3,842 | 100.00 | 9,066 | 100.00 | 8,053 | 100.00 | 5,448 | 100.00 |

| 출처 : 당사 정기보고서 |

당사의 주요 제품 사진과 주요 용어는 다음과 같습니다.

| [제품 사진] |

| 이미지센서 패키징 (NeoPAC EnCap, NeoPAC 3D) |

자동차용 공조부품 (Header Condenser) |

이동형 학교 모듈러 | ||||||

|

|

|

| 출처 : 당사 제시 |

| [주요 용어] |

|

용 어 |

정 의 |

| 이미지센서 | 광자를 전자로 전환하여 디스플레이로 표시하거나 저장장치에 저장할 수 있게 하는 반도체 |

| COB 패키징 방식 (Chip On Board) |

카메라 모듈 제조 과정에서, 이미지센서 칩을 PCB 기판에 부착한 후, 골드와이어를 이용하여 칩 패드와 PCB 단자를 전기적으로 연결하는 방식 |

| CSP 패키징 방식 (Chip Scale Package) |

카메라 모듈 제조 과정에서, 이미지센서 칩의 상면에 기판 유리를 접합하여 1차적으로 패키징하여 외부 오염으로부터 보호하고, 이 CSP패키지를 PCB 기판에 부착하여 연결하는 방식 |

| QRNG (Quantum Random Number Generator, 양자난수생성기) |

양자의 무작위성(Randomness)을 활용해 불규칙한 숫자 패턴, 즉 보안성이 높은 난수를 생성하는 암호체계를 만드는 반도체 모듈이며, 양자보안의 핵심부품 |

| 자동차 공조 시스템 (HVAC : Heating, Ventilating and Air Conditioning) |

자동차 내부와 외부의 공기흐름과 냉각수 등의 순환을 이용하여 자동차 내부 및 내부 탑승자가 쾌적한 환경에서 주행할 수 있도록 도와주는 부품 |

| 헤더 콘덴서(Header Condenser) | 자동차 엔진룸의 맨 앞에 위치하여 컴프레서에서 전달된 고온 고압의 에어컨 냉매를 차갑게 하여 저온 저압의 액체 상태의 냉매로 전환해 주는 역할 |

| 모듈러 건축기술 | 공장에서 건물의 구조물과 내장재, 기계 및 전기설비 등을 갖춘 규격화된 모듈(유닛)을 사전제작하고 이동시켜 현장조립하는 건축기술 |

| 이동형 학교 모듈러 | 공장에서 건물의 구조물과 내장재, 기계 및 전기설비 등을 갖춘 규격화된 모듈(유닛)을 사전제작하고, 학교 현장으로 이동시켜 현장에서 조립, 설치하는 형태의 교실 |

당사는 주된 사업부문을 영위하는데 있어 중대한 영향을 미친다고 판단되는 사항들을 위주로 투자위험요소를 작성하였습니다. 그럼에도 불구하고, 당사가 관련성이 적다고 판단하거나 미처 파악하지 못한 원인으로 인해 경영환경이 악화될 가능성을 배제할 수 없습니다. 투자자께서는 아래 기재한 투자위험요소뿐만 아니라 다양한 정보를 면밀히 검토하시어 금번 유상증자 참여에 대한 의사결정에 참고하시기 바랍니다.

1. 사업위험

|

가. 국내외 거시 경제 침체에 따른 사업환경 악화 위험 |

당사의 전방 산업인 이미지센서 시장은 스마트폰, 자동차 등 반도체 기술이 필수적으로 적용되는 분야와 연결되어 있습니다. 반도체 제품이 고부가가치를 창출하고자 하는 현대 산업 활동에 있어 필수적으로 활용되고 있는 특성상, 반도체 시장의 업황은 국내외 기업의 생산과 투자지출 및 민간 소비, 정부 투자 등 거시 경제 동향에 민감한 영향을 받고 있습니다. 따라서, 당사와 같이 반도체 시장을 전방산업으로 영위하고 있는 많은 기업들은 경영 활동을 수립하고 실행함에 있어 이러한 사항들을 면밀하게 검토하여 반영하고 있습니다.

당사가 파악하고 있는 최근 국제 거시경제 동향을 요약하자면 다음과 같습니다.

① 코로나-19 사태 지속에 따른 세계 경제 불확실성 증대 위험

신종 코로나 바이러스 감염증(이하 '코로나-19')은 중국 후베이성 우한시에서 2019년 12월 1일 발생하여 확산 중인 급성 호흡기 질환으로 감염 확산세가 전세계로 이어지면서 2020년 3월 11일 세계보건기구(WHO)는 감염병 경보를 기존 5단계에서 최고 단계인 6단계로 상향 조정하여 '세계적 대유행(Pandemic)'을 선포하였습니다. 또한 최근 아프리카발 변이인 오미크론 바이러스의 확산과 각 국 의료 시스템의 부담 가중 등으로 인하여 사태가 더욱 악화될 가능성도 동시에 존재합니다. 최근 유럽 등 일부 국가에서는 봉쇄 조치를 연장하며 바이러스 확산 최소화를 위한 다양한 조치를 취하고 있으나, 그럼에도 불구하고 산발적인 집단감염이 일어나는 등 사태 진정에 어려움을 겪고 있습니다.

세계 각국은 백신개발과 코로나-19 확산 방지에 총력을 다하고 있습니다. 그러나 코로나-19는 여전히 종식되지 않았으며 각종 변이 코로나-19가 확산되는 등 장기화될 가능성이 존재합니다. 이에 정책 당국은 강도 높은 경기 부양책 및 자본시장 안정화 대책 등으로 실물 시장과 금융 시장에 전례 없는 지원을 하고 있습니다. 다만, 코로나-19로 인한 경제활동 둔화가 장기화될 경우, 소비 위축 및 투자 이연 등에 따른 경기 침체 가능성이 높아질 수 있습니다.

2022년 5월 12일 기준으로 집계된 국가별 코로나-19 환자 현황은 다음과 같습니다.

| [코로나-19 감염자수 현황] | |

| (기준일 : 2022년 05월 12일) | (단위 : 명) |

| 순 위 | 국가명 | 전체 감염자 수 | 총 사망자 수 | 전체 완치자 수 | 치료 중인 환자 수 |

|---|---|---|---|---|---|

| - | 전세계 | 519,234,788 | 6,282,403 | 474,074,201 | 38,878,184 |

| 1 | 미국 | 83,953,371 | 1,025,764 | 81,107,296 | 1,820,311 |

| 2 | 인도 | 43,113,413 | 524,181 | 42,570,165 | 19,067 |

| 3 | 브라질 | 30,617,786 | 664,564 | 29,697,931 | 255,291 |

| 4 | 프랑스 | 29,061,523 | 147,075 | 27,928,942 | 985,506 |

| 5 | 독일 | 25,583,258 | 137,449 | 23,804,600 | 1,641,209 |

| 6 | 영국 | 22,145,157 | 176,424 | 21,616,575 | 352,158 |

| 7 | 러시아 | 18,241,329 | 377,248 | 17,619,414 | 244,667 |

| 8 | 대한민국 | 17,694,677 | 23,554 | 17,039,607 | 631,516 |

| 9 | 이탈리아 | 16,915,301 | 164,846 | 15,709,259 | 1,041,196 |

| 10 | 터키 | 15,048,449 | 98,870 | 14,946,104 | 3,475 |

| 11 | 스페인 | 12,058,888 | 105,123 | 11,522,364 | 431,401 |

| 12 | 베트남 | 10,683,972 | 43,060 | 9,327,523 | 1,313,389 |

| 13 | 아르헨티나 | 9,101,319 | 128,729 | 8,895,999 | 76,591 |

| 14 | 일본 | 8,217,978 | 29,935 | 7,864,759 | 323,284 |

| 15 | 네덜란드 | 8,064,424 | 22,287 | 7,973,252 | 68,885 |

| 16 | 이란 | 7,226,672 | 141,198 | 7,012,770 | 72,704 |

| 17 | 호주 | 6,449,224 | 7,668 | 6,033,554 | 408,002 |

| 18 | 콜롬비아 | 6,093,645 | 139,809 | 5,927,076 | 26,760 |

| 19 | 인도네시아 | 6,049,541 | 156,424 | 5,887,786 | 5,331 |

| 20 | 폴란드 | 6,001,893 | 116,164 | 5,335,004 | 550,725 |

| 출처 : 월드오미터(www.worldometers.info) |

글로벌 실시간 통계 사이트인 월드오미터의 코로나-19 확진자 현황에 따르면 2022년 5월 12일 기준 전세계 누적 확진자는 약 5억 1,923만명, 누적 사망자는 약 628만명, 전체 완치자 수는 약 4억 7,407만명, 치료 중인 환자 수는 약 3,888만명입니다. 세부적으로 미국이 약 8,395만명으로 가장 많은 확진자가 발생하였으며, 인도 약 4,311만명, 브라질 약 3,062만명 순입니다. 또한, 유럽에서의 코로나-19 감염 확산세가 꾸준하게 이어져 프랑스, 독일, 영국이 각각 약 2,906만명, 2,215만명, 1,824만명을 기록하고 있습니다. 대한민국은 누적 감염자 수 약 1,769만명, 누적 사망자 수 약 2만명을 기록하고 있습니다.

상기 서술한 바와 같이, 코로나-19 확진자수는 인구규모가 큰 국가를 중심으로 확산세가 지속되고 있습니다. 특히, 2021년말에 발견한 '오미크론' 바이러스는 각국이 구축한 기존의 방역 정책이 통제할 수 없는 새로운 변수가 되어 상황을 악화시키고 있습니다.

한편, 미국을 비롯한 대다수의 국가에서는 코로나-19 전염병의 심각수준을 격하하고 마스크 착용을 선택사항으로 조정하는 등 사회활동을 정상화하는 조치를 시행하고 있습니다. 또한, 백신 제조업체를 보유한 일부 국가에서만 백신 접종률이 높아 글로벌 방역 체계의 불균형이 심화되었던 문제는 국가와 기업 간 대량 생산 협조활동이 적극적으로 이루어지고 있어 발병 초기에 비해 개선되고 있는 것으로 파악됩니다.

그럼에도 불구하고, 현재시점에서는 글로벌 산업 활동과 개인 활동에 있어 이동과 소비 등 전반적인 분야에 걸쳐 제약사항이 여전히 많은 것으로 판단됩니다. 특히 중국의 경우 일부 대도시에서 확진자가 급증함에 따라 도시 전체를 봉쇄하고 개인 이동을 통제하는 등 강력한 방역 정책을 재개하고 있습니다. 글로벌 경제활동에서 큰 비중을 차지하는 중국의 생산활동이 중대한 제약을 받고 있는 점은 거시경제성장에 부정적인 영향을 미칠 것으로 판단됩니다.

이처럼 코로나-19 사태는 지역별로 심각성의 수준과 대처강도가 다르기 때문에 언제, 어떻게 상황이 개선되고 사회활동이 정상화될지 예측하기 어려운 상황입니다. 이러한 불확실성은 현재 및 향후 경제 현황을 분석하고 계획하는데도 민감한 영향을 미치고 있습니다.

② 세계 경기 동향

| [IMF 주요 국가별 경제성장률 전망] |

| (단위 : %) |

| 구분 | 2021년 | 2022년(E) | 2023년(E) | ||||

|---|---|---|---|---|---|---|---|

| 22년 1월 (A) |

22년 4월 (B) |

조정폭 (B-A) |

22년 1월 (A) |

22년 4월 (B) |

조정폭 (B-A) |

||

| 세계전반 | 6.1 | 4.4 | 3.6 | -0.8 | 3.8 | 3.6 | -0.2 |

| 선진국 | 5.2 | 3.9 | 3.3 | -0.6 | 2.6 | 2.4 | -0.2 |

| 미국 | 5.7 | 4.0 | 3.7 | -0.3 | 2.6 | 2.3 | -0.3 |

| 유로존 | 5.3 | 3.9 | 2.8 | -1.1 | 2.5 | 2.3 | -0.2 |

| 일본 | 1.6 | 3.3 | 2.4 | -0.9 | 1.8 | 2.3 | 0.5 |

| 영국 | 7.4 | 4.7 | 3.7 | -1.0 | 2.3 | 1.2 | -1.1 |

| 캐나다 | 4.6 | 4.1 | 3.9 | -0.2 | 2.8 | 2.8 | - |

| 신흥국 | 6.8 | 4.8 | 3.8 | -1.0 | 4.7 | 4.4 | -0.3 |

| 중국 | 8.1 | 4.8 | 4.4 | -0.4 | 5.2 | 5.1 | -0.1 |

| 인도 | 8.9 | 9.0 | 8.2 | -0.8 | 7.1 | 6.9 | -0.2 |

| 한국 | 4.0 | 3.0 | 2.5 | -0.5 | 2.9 | 2.9 | - |

| 출처 : IMF, 'World Economic Outlook'(2022.04) 주) 2022년, 2023년은 전망치 |

2022년 4월 국제통화기금(IMF)이 발표한 '세계경제전망(World Economic Outlook)'에 따르면, 2021년 세계 경제성장률은 6.1%를 기록한 것으로 추정되며, 2022년에는 3.6%, 2023년에는 3.6%의 성장률을 기록하며 성장이 둔화될 것으로 전망되고 있습니다. 국제통화기금(IMF)은 러시아-우크라이나 전쟁, 각국의 긴축적인 통화정책 및 재정정책, 중국 부동산 시장 리스크 및 소비감소 등으로 인한 경제성장 둔화 장기화 가능성 등을 언급하며 2022년 경제성장률을 직전 전망치(2022년 1월) 4.4% 대비 0.8%p 하향한 3.6%p로 전망하였습니다.

국제통화기금(IMF)은 선진국의 경우, 유럽은 에너지가격 폭등, 공급망 훼손 악화 등에 따라 2022년 경제성장률을 직전 전망치(2022년 1월) 3.9% 대비 1.1%p 하향한 2.8%로 전망하였으며 미국은 직전 전망치(2022년 1월) 4.0% 대비 0.3%p 하향한 3.7%로 전망하였습니다. 신흥국의 경우, 곡물가격 상승 및 수입수요 감소 등을 이유로 2022년 경제성장률을 직전 전망치(2022년 1월) 4.8% 대비 1.0%p 하향한 3.8%로 전망하였습니다.

한편, 2022년 2월 24일 러시아가 우크라이나를 침공하면서 양국 간 전쟁이 발발하였습니다. 러시아는 2022년 2월 21일 동부 우크라이나의 돈바스 지역에 군대를 진주시켰으며 삼일 뒤인, 2022년 2월 24일, 전면적인 침공을 개시했습니다. 러시아는 우크라이나의 수도 키이우를 비롯한 전역에 미사일을 발사했으며, 우크라이나 전역으로 지상군이 투입되었습니다. 조 바이든 미국 대통령은 러시아의 기습 공격을 "정당한 이유 없는 공격", "계획된 전쟁"으로 규정하고 동맹과 함께 추가 제재를 부과할 것이라고 예고했습니다. 러시아와 우크라이나는 세계 4대 곡물수출국이고 러시아가 유럽으로 향하는 천연가스 대부분을 공급한다는 점에서, 이러한 전쟁이 지속됨에 따라 전세계적으로 필수소비재 물가가 상승하는 문제가 심각해지고 있습니다.

국제통화기금(IMF)을 비롯한 국제 기관들은 향후에도 ① 코로나-19의 재확산 및 새로운 변이 바이러스의 등장 가능성, ② 러시아-우크라이나 간 전쟁, ③ 통화정책 정상화(금리 인상)에 따른 글로벌 금융시장 충격 등을 거시경제의 주된 위험요소로 선정하고 지속적으로 점검할 것으로 예상됩니다.

③ 코로나-19 사태 지속에 따른 국내 경제 활동 둔화 위험

코로나-19 사태가 발발함에 따라 대한민국 정부는 2020년 2월경, 코로나-19 확산을 막기 위해 감염병 위기 경보를 최고 등급인 '심각' 단계로 올리고 방역에 총력을 기울였지만 환자수는 지속적으로 증가해 왔습니다. 첫 환자 발생 37일만인 2월 26일에 확진자수가 1천 명을 넘어섰으며 대구와 서울, 대전 등 전국 각지에서 확진자가 발생하였습니다. 국내 코로나-19 누적 확진자 수는 2020년 4월 3일 기준 1만명을 넘어 섰고, 4월말부터 확진자가 감소하는 모습을 보이며 2020년 5월 6일 사회적거리두기에서 생활속거리두기로 전환하였습니다. 그러나 생활속거리두기로 전환한 5월 연휴 직후인 5월 10일 국내 코로나-19 확진자수는 다시 30명대로 증가하기 시작했으며, 2020년 8월초 대규모 집회 및 종교시설 예배가 재개되면서 환자가 급증하였습니다. 이에 정부는 2020년 8월 23일부터 생활속거리두기 단계를 2단계로 격상한 후, 확진자수 증가세가 둔화됨에 따라 2020년 10월 12일 1단계로 변경한 바 있습니다. 2021년 상반기 들어 확진자수가 다시금 증가하는 등 확산세를 보여 수도권 및 경남권은 거리두기 단계를 2단계로 재격상한 바 있으며, 7월부터 일간 확진자수가 1천명을 초과함에 따라 정부는 사회적 거리두기 단계를 최고수준인 4단계로 변경한 바 있습니다. 2022년 3월 16일 역대 가장 많은 약 62만명의 신규 확진자가 발생하는 등 유행의 정점을 향했고, 이후 3주간 거리두기를 단계적으로 완화하는 가운데 확진자 감소세가 안정적으로 유지되어 확연한 감소세에 진입했다고 판단한 정부는 2022년 4월 18일 운영시간, 사적모임, 행사 및 집회, 기타(종교 활동, 실내 취식금지 등)의 거리두기 조치 대부분을 해제하였습니다. 또한, 2022년 5월 2일부터는 실외에서 마스크를 착용하는 의무 또한 해제되면서 사회적, 개인적 방역체계에 있어 중대한 전환이 발생하였습니다.

2022년 5월 12일 기준 국내 코로나-19 일일 신규 확진자는 35,906명(해외유입 환자 12명 포함)이고 누적 확진환자는 17,694,677명으로 집계됩니다.

| [국내발생 코로나-19 환자 현황] | |

| (기준일 : 2022년 05월 12일) | (단위 : 명) |

| 구분 | 신규 | 누계 |

|---|---|---|

| 서울 | 5,695 | 3,551,375 |

| 부산 | 1,742 | 1,073,193 |

| 대구 | 1,888 | 734,292 |

| 인천 | 1,684 | 1,054,147 |

| 광주 | 1,291 | 518,968 |

| 대전 | 1,283 | 496,421 |

| 울산 | 965 | 366,309 |

| 세종 | 331 | 134,571 |

| 경기 | 8,392 | 4,827,730 |

| 강원 | 1,322 | 497,352 |

| 충북 | 1,400 | 538,858 |

| 충남 | 1,605 | 694,365 |

| 전북 | 1,465 | 581,178 |

| 전남 | 1,486 | 577,938 |

| 경북 | 2,629 | 746,078 |

| 경남 | 2,259 | 1,062,127 |

| 제주 | 465 | 228,698 |

| 검역 | 4 | 11,077 |

| 합계 | 35,906 | 17,694,677 |

| 출처 : 질병관리본부(www.cdc.go.kr) |

| [해외유입 코로나-19 환자 현황] | |

| (기준일 : 2022년 05월 12일) | (단위 : 명, %) |

| 구분 | 신규 | 누계 | 비율(%) | |

|---|---|---|---|---|

| 유입국가 | 중국 | 1 | 538 | 1.7% |

| 아시아(중국 외) | 3 | 16,016 | 49.7% | |

| 유럽 | 3 | 4,659 | 14.4% | |

| 아메리카 | 4 | 9,038 | 28.0% | |

| 아프리카 | 0 | 1,580 | 4.9% | |

| 오세아니아 | 1 | 420 | 1.3% | |

| 확인 단계 | 검역단계 | 4 | 11,077 | 34.3% |

| 지역사회 | 8 | 21,174 | 65.7% | |

| 국적 | 내국인 | 10 | 17,700 | 54.9% |

| 외국인 | 2 | 14,551 | 45.1% | |

| 합계 | 12 | 32,251 | 100.0% | |

| 출처 : 질병관리본부(www.cdc.go.kr) |

정부는 2021년 2월 26일부터 요양병원, 요양시설 등 고령층 집단시설의 만 65세 미만 입원, 입소자와 종사자 등을 대상으로 코로나-19의 예방접종을 시작하였습니다.

| [국내 코로나-19 예방접종 현황] | |

| (기준일 : 2022년 05월 12일) | (단위 : 명, 건, %) |

| 구분 | 신규 접종(A) | 전일 누계(B) | 누적 접종(A+B) | 인구 대비 접종률 |

|---|---|---|---|---|

| 1차접종 | 581 | 45,040,290 | 45,040,871 | 87.8% |

| 2차접종 | 868 | 44,557,923 | 44,558,791 | 86.8% |

| 3차접종 | 7,376 | 33,196,572 | 33,203,948 | 64.7% |

| 4차접종 | 97,243 | 3,091,274 | 3,188,517 | 6.2% |

|

출처 : 질병관리본부(www.cdc.go.kr) 주) 인구 대비 접종률은 2021년 12월 행정안정부 주민등록인구현황 기준 |

2022년 5월 12일 기준으로 현재까지 약 3,320만명이 3차 접종을 받았고 약 319만명이 4차접종까지 완료하였습니다. 인구 대비 3차 접종률은 64.7%이고, 4차 접종까지 완료한 인구 대비 접종률은 6.2% 수준입니다.

현재 정부는 코로나-19 확진자수 정점 이후 경증이 많은 오미크론 변이의 특성에 따라 코로나-19 병상을 단계적으로 감축하는 등 일반의료체계로의 전환을 고려하고 있습니다. 그러나, 향후 높은 전파력과 치명률을 가진 신규 변이 바이러스 등장 및 겨울철 재유행 등으로 생활 방역만으로 대응이 어려운 경우, 정부는 환자 현황과 국내 사정을 감안하여 사회적 거리두기 단계와 방역수칙 등 공공 예방활동을 조정할 것으로 예상되며, 정책의 규제 강도에 따라 국내 경제 활동 또한 급격하게 위축될 수 있습니다.

④ 국내 경기 동향

| [한국은행 국내 경제성장 전망] |

| (단위 : %) |

| 구분 | 2021년 | 2022년(E) | 2023년(E) | ||

|---|---|---|---|---|---|

| 연간 | 상반기 | 하반기 | 연간 | 연간 | |

| GDP | 4.0 | 2.8 | 3.1 | 3.0 | 2.5 |

| 민간소비 | 3.6 | 3.9 | 3.2 | 3.5 | 2.6 |

| 설비투자 | 8.3 | -1.3 | 5.8 | 2.2 | 1.7 |

| 지식재산 생산물투자 | 3.9 | 4.2 | 3.7 | 3.9 | 3.8 |

| 건설투자 | -1.5 | 0.6 | 4.0 | 2.4 | 2.3 |

| 상품수출 | 9.8 | 4.5 | 2.5 | 3.4 | 2.2 |

| 상품수입 | 11.8 | 5.6 | 2.1 | 3.8 | 2.3 |

| 출처 : 한국은행 경제전망보고서(2022.02) |

한편, 한국은행이 2022년 2월 발표한 경제전망보고서에 따르면, 2022년 국내 경제 성장률은 3.0%가 예상되며, 2023년에는 2.5% 수준으로 성장할 것으로 전망하고 있습니다. 한국은행에 따르면 국내 경기는 대내외 불확실성 증대에도 글로벌 경제활동 재개 지속, 국내 방역조치 완화 기조 등에 힘입어 양호한 성장세를 기록할 것으로 예상됩니다.

| [국내 경제성장률 추이] |

| (단위 : %) |

| 구분 | 2017년 | 2018년 | 2019년 | 2020년 | 2021년 | 2022년(E) | 2023년(E) |

|---|---|---|---|---|---|---|---|

| 국내 경제성장률 | 3.2 | 2.9 | 2.2 | -0.9 | 4.0 | 3.0 | 2.5 |

| 출처 : 한국은행 경제전망보고서(2022.02) |

이처럼 최근 국내외 경제는 코로나-19 사태가 심화되어 급속한 침체를 겪은 2020년 이후, 일부 산업 품목에 대한 교역환경이 개선되고 정부 차원의 재정 지원과 설비 투자 활동이 집중되면서 점진적으로 성장률을 회복할 것으로 전망하고 있습니다.

그럼에도 불구하고, 최근 들어 오미크론 바이러스를 비롯한 신종 감염병이 추가 발생하고 있으며 전세계적으로 국내외 출입국이 허용되기 시작했기 때문에 집단 감염의 위험이 재차 확산될 가능성을 배제할 수 없습니다. 특히 중국과 같이 생산 거점 대도시에 대한 봉쇄 조치를 실시하는 등 안전상의 이유로 기업들이 생산 공장을 가동하지 못하는 경우 또한 빈번하게 발생하고 있습니다. 유럽에서 전쟁이 지속되고 있는 상황 또한 항공, 해운 등을 활용한 화물 운송이 중단되어 원자재 수급 불균형 문제를 악화시키는 원인으로 작용하고 있습니다.

상기와 같은 부정적인 요소는 향후 국내외 경기의 변동성 확대로 이어져 글로벌 소비 심리 등을 비롯하여 당사와 관련한 전방산업에 부정적인 영향을 미칠 수 있습니다. 투자자께서는 코로나-19 사태와 전쟁 등의 사건이 원활하게 수습되지 못해 거시경제가 지속적으로 둔화 또는 침체될 경우, 당사가 영위하고 있는 사업의 성장성과 수익성이 악화될 수 있는 점을 유의하시기 바랍니다.

|

나. 전방 산업(이미지센서 시장, 스마트폰 시장, 자동차 시장) 침체에 따른 성장성 악화 위험 |

[이미지센서 산업의 개요 및 주요 특징]

당사의 주된 사업인 이미지센서 패키징 사업부문의 전방산업은 이미지센서 시장입니다. 이미지센서는 빛 에너지를 영상 데이터로 변환해주는 소자로 디지털 촬영기기에서 필름의 역할을 합니다. 다시 말해, 이미지센서는 광자를 전자로 전환하여 디스플레이에 표시하거나 저장장치에 저장할 수 있게 하는 반도체입니다. 이미지센서는 수광 신호를 전기 신호로 변환시키는 수광 소자, 변환된 전기 신호를 증폭 및 압축하는 픽셀 회로 부분, 이렇게 전처리된 아날로그 신호를 디지털로 변환하여 이미지 신호를 처리하는 ASIC(Application Specific Integrated Circuit) 부분으로 구성됩니다. 적용 분야로는 디지털 카메라, 스마트폰 등 가정용 제품만이 아니라 병원에서 사용하는 내시경, 인공위성의 망원경에 이르기까지 광범위하게 활용되고 있습니다.

| [이미지센서 구조] |

|

| 출처 : 삼성 반도체 이야기(www.samsungsemiconstory.com) |

이미지센서는 설계 방식 및 제조 공정에 따라 CCD(Charge Coupled Device, 전하 결합 소자) 방식과 CMOS(Complementary Metal Oxide Semiconductor, 상보형 금속 산화 반도체)로 분류할 수 있습니다. CCD는 화상 품질을 극대화시킬 수 있는 방향으로 제조 공정을 채용하여 고가의 디지털 카메라 등에 주로 사용되고 있으며, CMOS는 비교적 단순한 제조 공정으로 원가가 상대적으로 저렴하고 크기가 작아 휴대폰 카메라에 주로 많이 사용되고 있습니다. 두 가지 방식의 이미지센서의 각 특성을 비교하면 다음과 같습니다.

| [CCD, CMOS 이미지센서의 특성 비교] |

| 구분 | CCD | CMOS | ||||

| 구조 |

|

|

||||

| 원리 | 빛 에너지에 의해 발생된 전하를 축적 후 전송 |

빛 에너지에 의해 발생된 전하를 반도체 스위치로 읽어냄 |

||||

| 장점 | 화질이 우수하고 감도가 높음 | 회로집적도가 높으며, 크기가 작아 웨이퍼 1장에 더 많은 센서를 집적할 수 있어 상대적으로 가격이 저렴 | ||||

| 단점 | 전력 소모량이 크고 가격이 비쌈 | 화질 및 감도가 상대적으로 열위 |

| 출처 : 발루프코리아(유) |

CCD는 빛에 의해 발생된 전자를 그대로 출력시키는 방식이며, CMOS는 빛에 의해 발생된 전자를 전압으로 바꾸어 출력시키는 방식입니다. 과거에는 고화질의 CCD가 일반적이었으나, CMOS 이미지센서(CIS ; CMOS Image Sensor)가 반도체 공정기술을 이용하여 소형화, 저전력 소비, 대량생산이 가능해짐에 따라 2000년 이후 빠르게 확산되었습니다. 당사는 휴대폰, 노트북, 자동차 등의 카메라모듈 및 양자암호통신용 QRNG 칩에 주로 사용되는 CMOS 센서의 패키징을 주요 사업으로 영위하고 있으며, CMOS 이미지센서 시장의 전망은 다음과 같습니다.

CMOS 이미지센서 시장은 2020년 상반기 코로나-19 팬데믹의 여파로 인한 전 세계 스마트폰 출하량 감소로 인해 다소 악화되었습니다. 그러나, 2020년 3분기 CMOS 이미지센서 수요가 개선되기 시작하였고, IC insights의 리서치에 따르면 2020년 이후 CMOS 이미지센서 판매액은 연간 약 12.0%의 연평균 성장률로 증가하여 2025년에는 약 336억 달러에 달할 것으로 전망됩니다. CMOS 이미지 센서의 총 출하량은 2020년 67억 개에서 2025년 135억 개까지 연평균 성장률 14.9%로 증가할 것으로 예상됩니다.

| [CMOS 이미지센서 시장 전망] |

|

| 출처 : IC insights RESEARCH BULLETIN (2021.05) |

[스마트폰 시장 전망]

① 스마트폰용 이미지센서 시장 전망

이미지센서 시장은 스마트폰이 주도하는 시장입니다. 이미지센서는 반도체 공정을 활용하는 반도체 센서 중 하나인데, 반도체 센서란 반도체 기술과 MEMS(Micro Electro Mechanical Systems) 기술을 도입하여 소형화, 집적화에 용이하도록 개발된 센서를 의미합니다. 스마트폰에는 이미지센서, 터치센서, 마이크로폰, GPS(Global Positioning System), 모션센서, 지자기센서, 조도센서, 근접센서, 지문센서 등 10종 이상 20여 개의 센서가 탑재되고 있으며, 스마트폰의 보급률이 증가함에 따라 반도체 센서의 수요와 요구가 증가하고 있는 추세입니다. 따라서, 당사의 이미지센서 패키징은 스마트폰 출하량 및 스마트폰 카메라모듈 시장의 출하량에 영향을 받으며 스마트폰 시장은 통신기술의 발달 및 교체시기 단축 등의 영향으로 인해 신흥시장을 중심으로 매우 높은 성장률을 보여왔습니다. 더욱이, 최근에는 스마트폰에 채용되는 카메라 개수가 증가하는 만큼 이미지센서의 수요가 더욱 증가할 것으로 판단되나 최근 반도체 수급난의 영향으로 성장의 둔화가 예상됩니다.

2019부터 2022년 1분기까지의 글로벌 스마트폰 출하량은 아래와 같습니다.

| [글로벌 스마트폰 출하량 현황] |

| (단위 : 백만대) |

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1분기 | 2분기 | 3분기 | 4분기 | 1분기 | 2분기 | 3분기 | 4분기 | 1분기 | 2분기 | 3분기 | 4분기 | 1분기 | |

| 삼성 | 72.0 | 76.3 | 78.2 | 70.4 | 58.6 | 54.2 | 80.4 | 62.5 | 76.6 | 57.6 | 69.3 | 69.0 | 74.5 |

| 애플 | 42.0 | 36.5 | 44.8 | 72.3 | 40.0 | 37.5 | 41.7 | 81.9 | 59.5 | 48.9 | 48.0 | 81.5 | 59.0 |

| 샤오미 | 27.8 | 32.3 | 31.7 | 32.9 | 29.7 | 26.5 | 46.2 | 43.0 | 48.5 | 52.5 | 44.4 | 45.0 | 39.0 |

| Oppo | 25.7 | 30.6 | 32.3 | 31.4 | 22.3 | 24.5 | 31.0 | 34.0 | 38.0 | 33.6 | 38.1 | 33.9 | 30.9 |

| vivo | 23.9 | 27.0 | 31.3 | 31.5 | 21.6 | 22.5 | 31.0 | 33.4 | 35.5 | 32.5 | 33.7 | 29.3 | 24.8 |

| 기타 | 87.7 | 92.8 | 84.7 | 98.6 | 66.6 | 49.7 | 69.6 | 92.8 | 96.8 | 98.0 | 108.5 | 112.7 | 98.1 |

| 합계 | 341.6 | 357.1 | 380.0 | 401.1 | 295.0 | 276.1 | 365.6 | 394.6 | 354.9 | 323.1 | 342.0 | 371.4 | 326.4 |

| 출처 : counterpoint(www.counterpointresearch.com) |

글로벌 시장조사업체인 'Counterpointresearch'에 따르면, 2022년 1분기 글로벌 스마트폰 출하량 합계는 약 3억 2,640만대로 전년 동기 대비 8.03% 감소하였습니다. 2022년 1분기 스마트폰 출하량 1위인 삼성전자는 약 7,450만대로 전년 동기 대비 2.74% 감소하였고, 2위인 애플은 약 5,900만대로 전년 동기 대비 0.84% 감소하였습니다. 3, 4, 5위인 샤오미, Oppo, vivo 등 중국업체들은 반도체 수급난의 직접적인 영향을 받으며 각각 전년 동기 대비 19.59%, 18.68%, 30.14% 감소하였습니다.

'교보증권 리서치센터'의 자료에 따르면 글로벌 스마트폰 카메라모듈 시장은 전방산업인 스마트폰 시장의 성장 둔화 전망의 영향으로 연간 2~3% 수준의 제한적인 성장이 예상되며 2022년 글로벌 스마트폰 카메라모듈의 출하량은 중국 스마트폰 수요부진 및 반도체 수급난의 영향으로 2021년 대비 2% 증가한 수준에 그칠 것으로 전망됩니다.

| [글로벌 스마트폰 카메라모듈 출하량 전망] |

|

| 출처 : 교보증권, '전장 카메라의 시대가 온다'(2022.05) |

② 양자암호통신 시장 전망

모든 데이터는 주고받을 때 암호화-복호화 과정을 거치게 됩니다. 이 과정에서 암호키는 필수적으로 필요하며, 현존 최고의 보안기술이라 불리는 양자보안을 활용할 경우, 해킹을 원천적으로 방지할 수 있는 것으로 알려지고 있습니다.

이러한 양자보안통신 기술의 핵심 부품인 QRNG(양자난수생성기)는 양자의 무작위성(Randomness)을 활용해 불규칙한 숫자 패턴, 즉 보안성이 높은 난수를 생성하는 암호체계를 만드는 반도체 모듈이며, 양자보안의 핵심부품이기도 합니다. 지난 2020년 5월, 세계 최초로 QRNG 양자암호 생성 칩셋을 탑재해 보안성을 강화한 양자보안 5G 스마트폰이 출시되었고 이를 계기로 양자보안 기술은 대중적 시장 및 B2C의 생활 속으로 자리잡아 가게 되었습니다.

글로벌 시장조사 기관인 'Marketsandmarkets'에 따르면, 전세계 양자암호통신 시장 규모는 디지털화 시대에 맞춰 사이버 보안, 클라우드 및 IoT(Internet of Things ; 사물인터넷) 기술에 대한 차세대 보안 솔루션 수요 증가, 차세대 무선 네트워크 기술 진화가 시장을 견인해 2025년 2억 1,400만 달러까지 연평균 성장률 19.1%로 성장할 것으로 예상됩니다.

| [글로벌 양자암호통신 시장 전망] |

|

| 출처 : Marketsandmarkets |

또한, 양자 암호 및 통신 진흥책과 관련한 정보통신진흥법과 공인인증서 폐지 법안이 통과되면서 사설 인증서에까지 양자보안 기술은 필수적으로 활용될 것으로 예상되며, 양자산업 진흥을 위한 정부의 적극적인 투자가 이어지게 될 경우 관련 시장은 크게 확대될 것으로 전망됩니다.

| [정보통신진흥법 및 융합활성화 등에 관한 특별법] |

| 구분 | 내용 |

|---|---|

| 양자정보통신정의(제2조) | 양자역햑적 효과를 기반으로 하는 양자암호 및 통신, 양자센서 및 소자, 양자컴퓨터 등을 카능케 하는 기술 |

| 연구개발ㆍ인력양성(제27조의2) | 원천기술 확보 단계인 양자 분야의 특성을 고려하여 연구개발 지원, 인력양성 등 생태계 조성 지원 근거 마련 |

| 국제협력ㆍ표준화(제27조의2) | 양자분야에 대한 각 국의 연구개발이 빠르게 진행되고 있는 점을 고려하여 국가 간 연구협력·표준화 지원 근거 마련 |

| 전담기관의 지정(제27조의3) | 양자정보통신 관련 연구개발ㆍ인력양성ㆍ국제협력 등을 지원하기 위한 전담기관 지정 근거 마련 |

| 민간 기술개발 지원(제27조의3) | 양자분야 기술집약형 중소ㆍ벤처기업 등 민간부문의 양자정보통신기술에 대한 지원 근거 마련 |

| 양자산업클러스터(제7조, 제27조의4) | 산ㆍ학ㆍ연의 유기적인 연계를 기반으로 양자산업을 집중 육성할 수 있는 양자산업클러스터 지정 근거 마련 |

| 출처 : 과학기술정보통신부, '미래 양자기술ㆍ산업 육성법 마련ㆍ시행'(2021.06) |

아울러 6G 시대가 도래하면 IoT(Internet of Things ; 사물인터넷), 클라우드 서비스, 자율주행기술, 드론, 출입 관리, 금융서류 관리 등 매우 광범위한 시장에서 컨텐츠가 생산될 것이고, 이러한 컨텐츠 자체에도 양자보안 기반의 서비스가 확대될 것으로 예상되어 향후 양자보안 시장은 크게 확대될 것으로 전망됩니다.

| [글로벌 양자암호통신 시장 전망] |

|

| 출처 : KPMG, '양자정보통신, ICT의 새로운 미래'(2017.11) |

당사는 양자보안 기술에 사용되는 QRNG 칩을 NeoPAC® 3D 기술로 초소형으로 패키징할 수 있는 기술 개발을 완료했고, 2020년 상반기부터 휴대폰 등에 양산 공급을 시작했습니다. 당사는 3년 간의 선제적인 연구개발을 통해 세계 최소형의 QRNG 칩을 구현하기 위한 패키지 기술력과 요구사양(사이즈 및 신뢰성 기준) 개발 능력을 갖췄기 때문에 모바일 시장뿐만 아니라, 통신, 자동차, IoT(Internet of Things; 사물인터넷), 공장 자동화, 네트워크 장비, 기타 문서보안 등 다양한 시장에서의 진입을 기대할 수 있게 되었습니다.

그러나, 스마트폰은 상향 평준화된 기능과 유사한 디자인으로 인해 제품 차별화가 어려워졌고, 스마트폰 제품 출하량이 급격하게 증가하기는 어려울 것으로 전망됩니다. 또한, 러시아-우크라이나 전쟁은 원자재 공급 감소에 따른 물가 상승, 추가적인 인플레이션 압력, 유통업체들의 러시아 철수 등을 야기하여 글로벌 스마트폰 출하량에 부정적인 영향을 미치고 있습니다. 이는 스마트폰 출하량의 부진으로 이어져 관련 부품을 생산하는 산업 전반의 성장성과 당사의 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

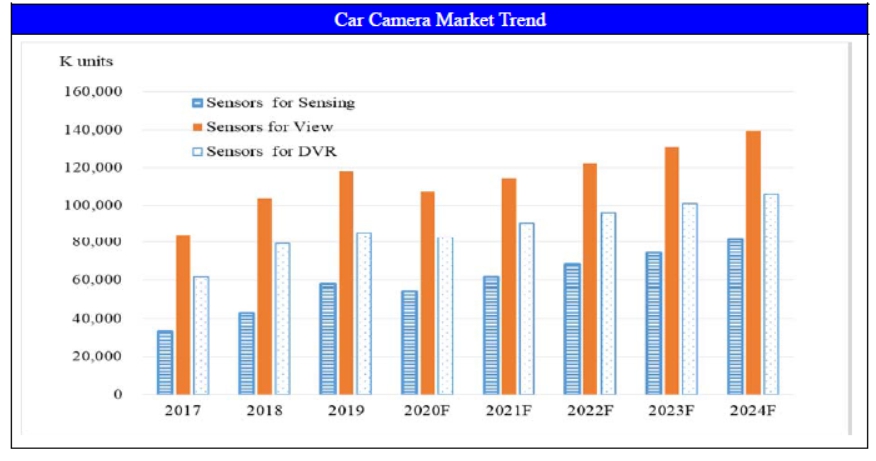

[자동차용 이미지센서 시장 전망]

스마트폰 외에 이미지센서가 가장 많이 적용될 시장은 자동차용 이미지센서 시장으로, 자동차의 첨단 운전자 지원 체계(ADAS ; Advanced Driver Assistance Systems) 및 자율주행에 쓰이는 자동차용 이미지센서 시장입니다. 자동차에는 30종 이상 160여 개의 다양한 반도체 센서가 탑재되며, 특히 자동차용 이미지센서는 자율주행 등의 운행 시 주변 상황을 감시하고 그 영상을 실시간으로 촬영 및 분석해야하기 때문에 제품 하나에 필요한 이미지센서 개수가 스마트폰 등 다른 이미지센서에 비해 많습니다.

| [자율주행차 카메라 모듈 탑재 예시] |

|

|

출처 : 교보증권, '전장 카메라의 시대가 온다'(2022.05) |

| [자동차용 카메라 분류 및 기술] |

| 제품 분류 | 세부 기술 | |

| 뷰잉 카메라 | 후방감시 | - 화각, 이미지센서, 해상도, 신호전송방식 등 - 왜곡보정, 주차가이드라인, 조향연동, 탑뷰(버드뷰) 제공 등 부가기능 적용 |

| 어라운드뷰 모니터링 | - 화각, 이미지센서, 해상도, 신호전송방식, 채널 수 등 - 왜곡보정, 가시범위, 정합정확도, 탑뷰/파노라마뷰/3D 뷰 제공, 조향연동, 주차 및 출차 시 이동객체 검출기능 적용 |

|

| 미러리스 카메라 | - 화각, 이미지센서, 해상도, 신호전송방식, 야간시인성, 사각영역제거, 최대 가시거리 등 - 주간 및 야간 화질 개선, 야간 노이즈 및 시인성 개선, 사각 영역 근접 차량 및 보행자 인식, 왜곡보정, 합성영상 제공 기능 적용 |

|

| 인지 카메라 | 카메라 모듈 | -화각, 이미지센서, 해상도, 신호전송방식, 채널 수 등 |

| 차선인식기술 | -주행차선, 다중차선, 후방차선, 교차로 등 인식 | |

| 차량인식기술 | -횡방향 이동차량, 차량전체가 아닌 부분이미지기반 차량 인식 기능 등 | |

| 보행자인식기술 | -보행자 행동패턴 예측 등 | |

| 광원인식기술 | -선행차량의 후미등, 대항차량의 전조등 인식 | |

| 표지판인식기술 | -속도표지판 등 각종 주의/경고표지판 등 인식 | |

| 거리정보검출 | -스테레오 시차(Depth) 계산을 통한 대상체까지의 거리정보 검출 | |

| 블랙박스카메라 | 영상사고기록 | - 화각, 이미지센서, 해상도, 채널수, 프레임레이트 등 - 야간시인성 개선, 배터리 세이버, 데이터 보안 기술 등 |

| 출처 : 중소벤처기업부, '중소기업 기술로드맵 2018-2020 . 미래형 자동차' |

자동차용 카메라는 이미지센서를 통해 주변 환경 정보를 이미지로 감지하며 차선, 신호등, 보행자 등 다양한 사물을 인식할 수 있습니다. 자동차용 카메라는 목적, 감지대상, 동작방식, 기술 등에 따라 크게 뷰잉 카메라, 인지 카메라로 분류하며 뷰잉 카메라는 운전자에게 도로 주행환경에 대한 정보를 제공하며 인지카메라는 차량의 전후방을 인식하여 충돌 예방, 차선유지 등을 지원합니다. 운전자 안전과 편의성 제고를 위한 인지 카메라의 탑재 증가할 것으로 전망됩니다. 연간 자동차 출하대수는 1억대로 스마트폰 출하량 대비 1/15수준이나, 자동차용 센서 가격이 스마트폰용 센서 대비 약 3배 이상 높고 탑재량이 많아 장기적으로는 자동차용 이미지센서 시장규모가 스마트폰 이미지센서 시장 규모에 육박할 것으로 전망됩니다.

'교보증권 리서치센터'의 자료에 따르면 자율주행의 고도화에 따라 2021년 차량 1대당 평균 7~8대가 탑재되던 차량용 카메라는 2022년 차량 1대당 평균 12개 이상이 탑재될 전망이며 앞으로도 꾸준한 증가가 전망됩니다. 이에 따라, 글로벌 전장카메라 시장은 2021년 약 1.7억개 수준에서 2025년 약 5.3억개 규모까지 연평균 성장률 33%로 성장할 것으로 전망됩니다.

| [글로벌 전장카메라 출하량 전망] |

|

| 출처 : 교보증권, '전장 카메라의 시대가 온다'(2022.05) |

상기 서술한 바와 같이, ADAS(Advanced Driver Assistance Systems) 및 자율주행차량 증가의 영향으로 자동차용 카메라 시장 규모는 지속적으로 확대될 것으로 전망됩니다. 자동차용 카메라 시장은 까다로운 신뢰성 규격이 요구되고, 인증까지 매우 오랜 시간이 소요된다는 특성을 가지고 있습니다. 당사는 자동차 시장에 적합한 고신뢰성 제품 NeoPAC® Encap을 개발하여 2017년 4분기부터 자동차향 센서고객사과 함께 viewing camera와 sensing camera용 제품 개발을 시작하였고, 2019년 상반기에 자동차향 신뢰성 규격인 "AEC-Q100" 인증 획득을 시작으로 2021년 2분기부터 본격적인 양산을 시작하였습니다.

한편, 코로나-19로 인해 자동차 수요가 급감하였고 이에 대응하기 위해 생산 및 재고를 줄인 완성차 업체들의 영향으로 차량용 반도체 제조사들도 가동률을 줄이게 되었습니다. 이는 글로벌 차량용 반도체 수급난으로 이어졌으며 최근까지도 주요 완성차 업체들이 공장 가동을 중단하는 등 생산에 차질을 겪고 있습니다. 완성차 업체의 생산량 감소는 자동차용 카메라 시장의 부진으로 이어져 당사의 매출에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

상기 서술을 요약하자면, 스마트폰은 상향 평준화된 기능과 유사한 디자인으로 인해 제품 차별화가 어려워졌고, 제품 출하량이 급격하게 증가하기는 어려울 것으로 전망됩니다. 또한, 러시아-우크라이나 전쟁은 원자재 공급 감소에 따른 물가 상승, 추가적인 인플레이션 압력, 유통업체들의 러시아 철수 등을 야기하여 스마트폰 시장에 부정적인 영향을 미치고 있습니다. 또한, 최근까지도 주요 완성차 업체들이 공장 가동을 중단하는 등 차량용 반도체 수급난으로 인해 완성차 업체들이 지속적으로 생산에 차질을 겪고 있으며 이는 자동차용 이미지센서 시장의 부진으로 이어져 당사의 매출 및 수익성에 부정적인 영향을 미쳐 재무안정성 및 현금유동성에 악영향을 미칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다.

|

다. 대체 기술 등장 및 경쟁 심화에 따른 수익성 악화 위험 |

이미지센서 칩을 어플리케이션에 장착하기 위해서는 카메라 모듈 구성이 필요하고, 카메라 모듈을 구현하기 위해서는 반드시 이미지센서 칩의 패키지화가 필요합니다. 이미지센서 패키징은 이미지센서 칩을 보호하고 외부 이물질이 이미지 영역에 침투함을 방지함과 동시에 이미지센서와 PCB 기판 간의 전원 공급 및 신호 출력이 가능하게 전기적으로 연결해주는 역할을 합니다. 현재 카메라모듈에 사용되고 있는 이미지센서 패키지에는 크게 COB(Chip on Board)방식과 CSP(Chip Scale Package)방식이 있습니다.

COB 방식은 이미지센서 칩을 PCB 기판에 부착한 후, 골드와이어를 이용하여 칩 패드와 PCB 단자를 전기적으로 연결한 뒤 그 위에 렌즈를 놓는 방식입니다. 국내의 반도체 패키징 산업이 대부분 COB방식으로 제조되어 왔기 때문에 국내 카메라 모듈회사들은 주로 COB 방식으로 제조하고 있습니다. CSP 방식은 이미지센서 칩의 상면에 기판 유리를 접합하여 1차적으로 패키징하여 외부 오염으로부터 보호하고, 이 CSP패키지를 PCB 기판에 부착하여 연결한 뒤 그 위에 렌즈를 놓는 방식입니다.

COB 방식과 CSP 방식의 주요 특징을 비교하면 다음과 같습니다.

| [패키징 방식 비교] |

|

||||

| 구분 |

COB (Chip on Board) |

CSP (Chip Scale Package) |

||

| 제조 방식 | Chip 단위 가공 | Wafer 단위 가공 | ||

| 패키지 기판 종류 | PCB / CLCC / PLCC | 글래스 / Bump | ||

| 설비투자 비용 | 투자비용 큼 | 투자비용 작음 | ||

| 클린룸 수준 | 10 Class | 100 Class | ||

| 클린룸 운영 비용 | 큼 | 적음 | ||

| 총 제조원가 | 비쌈 | 저렴 | ||

| 적용 분야 | CCTV, 자동차, DSC, DSLR | 휴대폰, 노트북, 자동차 | ||

| 화질 | 높음 | 낮음 | ||

| 산업 내 비중 | 약 50~60% | 약 40~50% | ||

| 출처 : 당사 제시 |

COB 방식은 렌즈 및 타 부품 부착 과정에서 이미지센서 칩이 외부에 노출되기 때문에 외부 오염 및 이물 관리가 까다롭습니다. 따라서, 외부 오염 및 이물을 방지하기 위해 높은 수준의 클린룸(Clean Room) 설비가 필요하며, 그에 따라 투자비가 많이 소요됩니다. 반면, CSP 방식은 이미지센서칩이 패키징된 상태에서 공정이 진행되지 때문에 COB 방식 대비 공정이 단순화되고, 높은 수준의 클린룸 설비가 필요하지 않아 투자비가 상대적으로 낮은 편입니다. 따라서 총 제조원가는 COB 방식이 CSP 방식에 비해 높은 수준입니다. 또한, COB 방식은 8메가픽셀(800만 화소)급 이상 고화소 카메라 모듈에, CSP 방식은 5메가픽셀(500만 화소)급 이하 저화소 카메라 모듈에 주로 사용되어, COB 방식은 CCTV 및 DSC, DSLR 등 고화소 카메라에 적용되며, CSP방식은 저화소 휴대폰 카메라 및 노트북 내장 카메라 등에 적용됩니다.

국내 카메라 모듈 제조방식은 CSP 방식 보다는 COB 방식이 보편적인데, 산업 초기부터 COB 방식으로 제조 방식이 형성되었기 때문입니다. 카메라 모듈은 주로 COB 방식으로 제조되고 있으며, CSP 방식은 COB 방식 대비 구조적으로 장점이 있는 틈새시장에서만 사용되고 있습니다. COB방식으로 카메라 모듈을 제조, 공급하는 회사들은 대부분 중견 및 대형 공급업체들입니다. 국내의 삼성전기나 LG이노텍, 일본의 Sharp 같은 회사들이 있고, 중국에도 O-Flim, Sunny Optics, Q-Tech 등 대형 모듈사들이 COB방식으로 카메라 모듈을 생산하고 있습니다.

당사가 영위하고 있는 CSP방식에는 현재 Shellcase CSP 방식과 당사 NeoPAC® 방식이 있으며, 현재 이 두 가지 방식을 대체할 만한 기술은 논의되고 있지 않은 상황입니다. Shellcase CSP 방식은 1990년대 초에 이스라엘의 Shellcase사가 개발한 것인데, 이후 Shellcase사가 사라지면서 Shellcase CSP 기술의 관련 특허는 미국의 Tessera사에 매각 되었습니다.

스마트폰용 이미지센서를 CSP 방식으로 패키징하는 경쟁업체는 Shellcase CSP 방식의 특허사용권을 부여 받아 생산하는 대만의 진텍(Xintec)사와 중국의 China WLCSP사, Huatian사 등이 대표적인 회사이며, 자동차용 이미지센서 패키징 제품의 경쟁업체는 대만의 KingPAK사 등이 있습니다. 업체들 간 시장점유율은 공신력 있는 데이터의 부족, 경쟁업체들의 매출 자료에서도 순수한 이미지센서 CSP 방식의 패키지 매출만을 구분할 수 없어 시장규모와 그에 따른 당사의 시장 점유율을 추정하기에는 어려움이 있습니다.

Shellcase방식의 CSP기술은 미국의 Tessera사가 특허권을 보유하고 있기에, 이미지 패키징 사업에 신규진입을 바라는 업체가 Tessera사로부터 특허사용권을 취득할 경우 언제든지 시장진입이 가능한 상황입니다. Tessera사로부터 특허사용권을 취득하였다 하여도, 이미지패키징 산업에 있어 원환할 생산활동을 영위하기 위해 신규설비투자 금액이 1,000억원에 육박하는 점, 실제 생산노하우의 부재에 따른 수율관리의 어려움, 신규 고객군을 확보하는 문제점 등 실질적인 진입장벽이 매우 높아 그 가능성은 낮은 것으로 판단하고 있습니다. 그럼에도 불구하고 중국업체의 특허권매수 및 이를 통한 중국업체들의 특허공동사용 등의 일이 현실화 된다면 CSP 업체의 증가가 CSP 업체 간의 가격경쟁을 격화시켜 결과적으로 당사의 가격경쟁력이 저하되어 당사의 수익성이 크게 악화될 위험이 있습니다.

또한, 중국의 이미지센서 패키징 시장이 COB 방식의 모듈제조 방식으로 전환되면서 CSP 방식의 수요가 크게 줄게 되었고, 결국 시장 내 중국 CSP 업체들 간에도 치열한 가격경쟁으로 이어져 시장의 경쟁은 더욱 심화되었습니다. 특히 이미지센서 CSP패키지 시장은 중국의 카메라 모듈 제조사가 주 고객사인데, 중화권의 주요 카메라모듈 제조사인 OmniVision, Galaxycore, SuperPix 등은 중국의 China WLCSP사나 Huatian사 등 같은 중국계 회사들 간의 긴밀한 협력관계가 형성되어 있습니다. 중국계 카메라 모듈 제조사뿐 아니라 최상위 고객사인 중국계 모바일 회사 역시 중국계 이미지 센서 CSP 패키지 업체를 보다 선호하는 상황에서 당사의 시장 내 경쟁력은 더욱 약화되었습니다.

당사의 스마트폰용 CSP제품은 국내 SK hynix, 삼성 LSI, 일본 Sony, 유럽 Melexis, 미국 TI 등의 회사로 최종 납품되고 있습니다. 그럼에도 당사는 중국업체와 단순한 가격경쟁만을 해서는 회사가 생존해 나가기 어렵다고 판단하여, 제품 업그레이드를 통한 기술 우위를 확보하여 시장 상황을 극복할 수 있도록 전략을 수립해 나아가고 있습니다. 특히, 당사의 NeoPAC® Encap과 NeoPAC® 3D 제품을 통해 자동차용 이미지센서 패키지, 양자보안 기술에 적용되는 패키지 등 다양한 이미지센서 CSP 패키징 어플리케이션 시장에 진입하려 노력하고 있습니다.

당사가 보유한 특허 및 지적재산권 현황을 표로 요약하면 다음과 같습니다.

| [특허 및 지적재산권 현황] |

|

No. |

권리 |

국가 |

등록번호 |

특허명 |

등록일자 |

|---|---|---|---|---|---|

|

1 |

상표등록 |

한국 |

40-0680203 |

NEOPAC |

2006.09.28 |

|

2 |

상표등록 |

한국 |

40-0754150 |

OPTOPAC |

2008.07.18 |

|

3 |

특허등록 |

한국 |

624068 |

광 검출용 반도체 장치의 전자 패키지 및 그 패키징 방법 |

2006.09.07 |

|

4 |

특허등록 |

한국 |

466243 |

광 검출용 반도체 장비의 전자 패키지 및 그 패키징 방법 |

2005.01.04 |

|

5 |

특허등록 |

미국 |

6,864,116 |

ELECTRONIC PACKAGE OF PHOTO-SHNSING SEMICONDUCTOR DEVICES, AND THE FABRICATION AND ASSEMBLY THEREOF |

2005.03.08 |

|

6 |

특허등록 |

미국 |

US7,038,287 |

ELECTRONIC PACKAGE OF PHOTO-SENSING SEMICONDUCTOR DEVICES, AND THE FABRICATION AND ASSEMBLY THEREOF |

2006.05.02 |

|

7 |

특허등록 |

중국 |

ZL200480028908.8 |

ELECTRONIC PACKAGE OF PHOTO-SHNSING SEMICONDUCTOR DEVICES, AND THE FABRICATION AND ASSEMBLY THEREOF |

2009.03.25 |

|

8 |

특허등록 |

한국 |

498708 |

반도체 소자용 전자패키지 및 그 패키징 방법 |

2005.06.22 |

|

9 |

특허등록 |

중국 |

ZL2005 8 0037441.8 |

ELECTRONIC PACKAGE FOR IMAGE SENSOR, AND THE PACKAGING METHOD THEREOF |

2009.10.14 |

|

10 |

특허등록 |

일본 |

4664372 |

Electronic package for image sensor and the packaging method thereof |

2011.01.14 |

|

11 |

특허등록 |

미국 |

7,141,869 |

ELECTRONIC PACKAGE FOR IMAGE SENSOR, AND THE PACKAGING METHOD THEREOF |

2006.11.28 |

|

12 |

특허등록 |

미국 |

7,384,818 |

ELECTRONIC PACKAGE FOR IMAGE SENSOR, AND THE PACKAGING METHOD THEREOF |

2008.06.10 |

|

13 |

특허등록 |

대만 |

I 299894 |

ELECTRONIC PACKAGE FOR IMAGE SENSOR, AND THE PACKAGING METHOD THEREOF |

2008.08.11 |

|

14 |

특허등록 |

한국 |

769860 |

이미지센서 패키지 검사 장치 및 방법 |

2007.10.18 |

|

15 |

특허등록 |

한국 |

752291 |

이미지센서 패키지 검사 장치 |

2007.08.20 |

|

16 |

특허등록 |

한국 |

693918 |

이미지센서 패키지 검사 유닛 |

2007.03.06 |

|

17 |

특허등록 |

한국 |

858491 |

이미지 센서 패키지 검사 장치 및 방법 |

2008.09.08 |

|

18 |

특허등록 |

한국 |

799984 |

이미지 센서 패키지 검사 장치 및 방법 |

2008.01.25 |

|

19 |

특허등록 |

중국 |

ZL200610098477.3 |

APPARATUS, UNIT AND METHOD FOR TESTING IMAGE SENSOR PACKAGES |

2010.01.20 |

|

20 |

특허등록 |

미국 |

7,427,768 |

APPARATUS, UNIT AND METHOD FOR TESTING IMAGE SENSOR PACKAGES |

2008.09.23 |

|

21 |

특허등록 |

미국 |

7,714,310 |

APPARATUS, UNIT AND METHOD FOR TESTING IMAGE SENSOR PACKAGES |

2010.05.11 |

|

22 |

특허등록 |

대만 |

I 323503 |

APPARATUS, UNIT AND METHOD FOR TESTING IMAGE SENSOR PACKAGES |

2010.04.11 |

|

23 |

특허등록 |

한국 |

756245 |

카메라 모듈 |

2007.08.31 |

|

24 |

특허등록 |

한국 |

730726 |

카메라 모듈 |

2007.06.14 |

|

25 |

특허등록 |

한국 |

840153 |

카메라 모듈 |

2008.06.16 |

|

26 |

특허등록 |

중국 |

ZL200610098481.X |

CAMERA MODULE |

2010.03.17 |

|

27 |

특허등록 |

미국 |

7,720,374 |

CAMERA MODULE |

2010.05.18 |

|

28 |

특허등록 |

대만 |

I 315958 |

CAMERA MODULE |

2009.10.11 |

|

29 |

특허등록 |

한국 |

819535 |

이동 전화 카메라 모듈에 있는 포토 이미지센서 전자패키지 및 그 제조와 조립체 |

2008.03.28 |

|

30 |

특허등록 |

미국 |

6,943,423 |

ELECTRONIC PACKAGE OF PHOTO-IMAGE SENSORS IN CELLULAR PHONE CAMERA MODULES, AND THE FABRICATION AND ASSEMBLY THEREOF |

2005.09.13 |

|

31 |

특허등록 |

미국 |

7,291,518 |

Electronic package of photo-image sensors in cellular phone camera modules, and the fabrication and assembly thereof |

2007.11.06 |

|

32 |

특허등록 |

한국 |

886904 |

소정영역 상에 밀봉구조를 갖는 전자 패키지 및 방법 |

2009.02.26 |

|

33 |

특허등록 |

일본 |

4575437 |

ELECTRONIC PACKAGE HAVING A SEALING STRUCTURE ON PREDETERMINED AREA, AND THE METHOD THEREOF |

2010.08.27 |

|

34 |

특허등록 |

미국 |

7,122,874 |

ELECTRONIC PACKAGE HAVING A SEALING STRUCTURE ON PREDETERMINED AREA, AND THE METHOD THEREOF |

2006.10.17 |

|

35 |

특허등록 |

미국 |

7,494,848 |

Flip-chip packaging of a photo-sensor die on a transparent substrate |

2009.02.24 |

|

36 |

특허등록 |

한국 |

839975 |

기판의 배면 상에 패터닝된 층을 갖는 전자 패키지 및 그 제조방법 |

2008.06.13 |

|

37 |

특허등록 |

중국 |

ZL200580014500.X |

ELECTRONIC PACKAGE HAVING A PATTERNED LAYER ON BACKSIDE OF ITS SUBSTRATE, AND THE FABRICATION THEREOF |

2009.04.01 |

|

38 |

특허등록 |

미국 |

6,943,424 |

ELECTRONIC PACKAGE HAVING A PATTERNED LAYER ON BACKSIDE OF ITS SUBSTRATE, AND THE FABRICATION THEREOF |

2005.09.13 |

|

39 |

특허등록 |

한국 |

839976 |

웨이퍼 수준에서 카메라 모듈을 제조하는 방법 |

2008.06.13 |

|

40 |

특허등록 |

대만 |

I263319 |

METHOD OF MAKING CAMERA MODULE IN WAFER LEVEL |

2006.10.01 |

|

41 |

특허등록 |

한국 |

927120 |

반도체 소자 패키징 방법 |

2009.11.10 |

|

42 |

특허등록 |

한국 |

915134 |

이미지센서 카메라 모듈 및 그 제조 방법 |

2009.08.26 |

|

43 |

특허등록 |

미국 |

8,063,982 |

IMAGE SENSOR CAMERA MODULE INCLUDING A PROTRUDING PORTION AND METHOD OF MANUFACTURING THE SAME |

2011.11.22 |

|

44 |

특허등록 |

한국 |

1056805 |

포토 센서 패키지 |

2011.08.08 |

|

45 |

특허등록 |

한국 |

1099736 |

포토 센서 패키지 |

2011.12.21 |

|

46 |

특허등록 |

한국 |

976812 |

전자 소자 패키지 및 그 제조 방법 |

2010.08.12 |

|

47 |

특허등록 |

한국 |

976813 |

전자 소자 패키지 및 그 제조 방법 |

2010.08.12 |

|

48 |

특허등록 |

한국 |

1142347 |

포토센서 패키지 모듈 및 제작 방법 |

2012.04.26 |

|

49 |

특허등록 |

한국 |

1440308 |

반도체 장치 및 그 제조 방법 |

2014.09.04 |

|

50 |

특허등록 |

미국 |

8486318 |

Fiber, Fiber Aggregate and adhesive having the same |

2013.07.16 |

|

51 |

특허등록 |

한국 |

10-1689703 |

포토 센서 패키지 모듈 |

2016.12.20 |

|

52 |

특허등록 |

중국 |

ZL201610534448.0 |

포토 센서 패키지 모듈 |

2019.09.17 |

|

53 |

특허등록 |

한국 |