|

|

2022.05.16 대표이사등의 확인ㆍ서명 |

분 기 보 고 서

(제 57 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 05월 16일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)녹십자홀딩스 |

| 대 표 이 사 : | 허일섭, 허용준 |

| 본 점 소 재 지 : | 경기도 용인시 기흥구 이현로 30번길 107 |

| (전 화) 031-260-9300 | |

| (홈페이지) http://www.gccorp.com | |

| 작 성 책 임 자 : | (직 책) 경영관리실장 (성 명) 김연근 |

| (전 화) 031-260-9300 | |

【 대표이사 등의 확인 】

|

|

2022.05.16 대표이사등의 확인ㆍ서명 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 5 | - | - | 5 | 5 |

| 비상장 | 30 | - | - | 30 | 3 |

| 합계 | 35 | - | - | 35 | 8 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

다. 회사의 법적ㆍ상업적 명칭ㆍ설립일자ㆍ본사의 주소ㆍ전화번호ㆍ홈페이지 주소

| 구 분 | 내 용 | 비 고 |

|---|---|---|

| 법적ㆍ상업적 명칭 | 주식회사 녹십자홀딩스 | 등기 또는 등록상 표기 |

| 설립일자 | 1967.10.05 | 기업공개일: 1978.08.28 |

| 주소 | 경기도 용인시 기흥구 이현로30번길 107 | - |

| 전화번호 | 031-260-9300 | - |

| 홈페이지 | http://www.gccorp.com | - |

※ 당사의 명칭은 주식회사 GC라고 표기합니다.

라. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

마. 주요 사업의 내용

㈜녹십자홀딩스는 2001년 3월 정기주총에서 지주회사에 대한 사업목적을 승인 받아생명공학 및 헬스케어 관련 기업을 사업자회사로 둔 지주회사 체제로 경영시스템을 전환하였습니다. 현재 녹십자홀딩스의 지주회사 경영시스템은 주력 자회사인

㈜녹십자를 필두로 국내 25개, 해외 15개, 총 40개의 법인 계열회사를 두고 있습니다.이 가운데 전체 경영전략 수립과 조정, 신규 전략사업의 진출, 출자자산의

포트폴리오 관리 등은 지주회사 역할을 맡고 있는 ㈜녹십자홀딩스가 담당하고

있으며, 의약품의 제조 판매 등 실제 사업은 각 자회사가 수행하고 있습니다.

(1) 회사가 영위하는 주요사업

| 목 적 사 업 | 비 고 |

|---|---|

| 의약품, 의약부외품의 제조 및 매매업 의료용구, 위생용품등의 제조 및 매매업 식료품, 식품첨가물의 제조 및 매매업 의약품 등 및 식료품, 식품첨가물의 소분업 화공품 제조 및 매매업 무역업 및 무역대리업 부동산 매매 및 임대업 부동산 개발 및 공급업 정보처리, 컴퓨터 운용관련업 및 매매업 교육관련사업일체 다음 각호의 주식을 영위하는 회사의 주식을 취득 소유함으로써 그 회사 제반 사업의 경영지도, 정리, 육성 가.제조업, 나.도·소매업, 다.무역업, 라.금융업, 마.서비스업 등 부속의원 사업 전 각항에 부대한 사업 일체 |

㈜녹십자홀딩스 |

※ 상세한 사업의 내용은 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

(2) 종속회사가 영위하는 주요사업

| 목 적 사 업 | 비 고 |

| 의약품 제조 및 판매업 의약부외품 제조 및 판매업 의료기구 제조 및 판매업 각종 식음료 및 기호음료의 제조, 가공 및 판매업 건강보조식품 제조 및 판매업 수출입업 및 수입물품 판매업 화장품 제조 및 판매업 공해측정 및 방지용기기, 약품의 제조 및 판매 식음료 위탁 판매업 상품중개 및 유통업 무역업 및 무역대리업 인터넷서비스 및 인터넷관련 전자상거래사업 의료데이타베이스 및 컨텐츠사업 생물학적제제 제조 및 유통업 유전공학제제 제조 및 유통업 자동차 운송주선사업 물품배송용역업 인원수송용역업 차량관리용역업 특수화물자동차운송사업 화물자동차운송사업 연구용역 및 투자업무 생명공학에 관한 연구 생물학적제제의 신기술 연구 보건의료등에 관한 연구 생활환경 및 위생에 관한 연구 국내외의 다른 기관과 공동연구 국내외의 다른 단체(기관)로부터 기술연구등 용역수탁 부속의원 사업 각 호에 관한 사업에 대한 투자 각 호에 관련된 부대사업 |

㈜녹십자 |

| 제약, 의료, 식품, 화학기계의 설계, 엔지니어링 및 제작업 건축물, 플랜트 공기조화 및 냉난방 설비업 기계설비 공사업 |

㈜녹십자이엠 |

| 건강관리지원 및 컨설팅 질병관리 서비스 |

㈜GC케어 |

| 구내매점 운영업 커피제조, 판매 및 수출입업 커피관련기기, 용품, 제조 및 도,소매업 |

㈜지씨웰페어 |

| 신탁부동산 보존관리 | 부동산 처분신탁 |

| 서비스 | Green Cross North America Inc. |

| 기타 서비스업 | Green Cross HK Holdings Limited. |

| 기타 보건업 | GC Labtech, Inc. |

| 체외진단용의약품 및 의료기기 제조판매업 의약품, 의약부외품 제조판매업 부속의원 사업 |

㈜녹십자엠에스 |

| 혈당측정기 등 의료기기 제조판매업 | ㈜녹십자메디스 |

| 의약품 연구 | Curevo, Inc. |

|

의약품, 의약부외품등의 제조 및 매매업 생물학적제제 제조 및 매매업 유전공학제제 제조 및 매매업 |

㈜녹십자웰빙 |

| 생물학적제제 제조 및 매매업 기타 사업지원 서비스 부속의원 사업 |

㈜지씨셀 |

| 임상시험 검사분석 서비스 부속의원 사업 |

㈜지씨씨엘 |

| 양계, 부화, 중계, 종란업 | 농업회사법인 인백팜㈜ |

| 유전자 분석 부속의원 사업 |

㈜지씨지놈 |

| 의약품 판매업 | GC MOGAM, Inc. |

| 서비스 | GC DO BRASIL PARTICIPACOES LTDA |

| 의약품 제조 및 판매업 | 녹십자(중국) 생물제품유한공사 |

| 의약품 판매업 | 안휘거린커약품판매유한공사 |

| 의약품 제조 | TaoJiang Green Cross Plasma Center Co.,Ltd. |

| 의약품 제조 | ShouXian Green Cross Plasma Center Co.,Ltd. |

| 의약품 제조 | NingGuo Green Cross Plasma Center Co.,Ltd. |

| 의약품 제조 | DangShan Green Cross Plasma Center Co.,Ltd. |

| 투자조합 | 글로벌바이오인프라제이호 사모투자합자회사 |

| 서비스 부속의원 사업 |

㈜에이블애널리틱스 |

| 기타 서비스 |

㈜유비케어 |

| 시스템 소프트웨어 개발 |

㈜헥톤프로젝트 |

| 시스템 소프트웨어 개발 |

㈜헥톤씨앤씨 |

| 의료 소프트웨어 개발 | ㈜케이컨셉 |

| 동물검사서비스 부속의원 사업 |

㈜그린벳 |

| 의료기기 제조, 판매 | ㈜진스랩 |

| 세포치료제 제조, 판매 | Lymphotec lnc. |

| 의약품 제조 | Novacel, Inc. |

| 디지털 헬스케어 플랫폼 서비스 | ABLE 2 CARE |

※ 주요종속회사의 상세한 사업의 내용은 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

바. 계열회사의 총수, 주요계열회사의 명칭 및 상장여부

| 구 분 | 회사수 | 법 인 명 | 비고 |

| 상장사 | 6 | ㈜녹십자홀딩스 ㈜녹십자 ㈜녹십자웰빙 ㈜녹십자엠에스 ㈜지씨셀 ㈜유비케어 |

- |

| 비상장사 | 34 | ㈜녹십자이엠 ㈜지씨케어 ㈜지씨웰페어 농업회사법인인백팜㈜ 글로벌바이오인프라제이호 사모투자합자회사 ㈜지씨씨엘 ㈜지씨지놈 ㈜녹십자메디스 ㈜아진디앤엠 ㈜에이블애널리틱스 ㈜헥톤프로젝트 ㈜헥톤씨앤씨 ㈜케이컨셉 ㈜비브로스 ㈜유팜몰 ㈜그린벳 ㈜진스랩 ㈜아이쿱 ㈜더블유비엔피 Green Cross HK Holdings Limited. 녹십자(중국) 생물제품유한공사(GC China) 안휘거린커약품판매유한공사 TaoJiang Green Cross PlasmaCenter Co.,Ltd. ShouXian Green Cross PlasmaCenter Co.,Ltd. NingGuo Green Cross PlasmaCenter Co.,Ltd. DangShan Green Cross PlasmaCenter Co.,Ltd. Curevo, Inc. Green Cross North America Inc. GC MOGAM, Inc. GC Labtech, Inc. GC DO BRASIL PARTICIPACOES LTDA GC Lymphotec lnc. Novacel Inc. ABLE 2 CARE |

- - - - - - - - - - - - - - - - - - - 해외현지법인 " " " " " " " " " " " " " " |

※ 계열회사 현황의 경우 'Ⅸ. 계열회사 등에 관한 사항' 을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

| 평가일 | 평가대상 유가증권 등 | 평가대상 유가증권의 신용등급 |

평가회사 (신용평가 등급범위) |

평가구분 |

| 2021년 04월 08일 | 회사채 | A+ (Stable) |

한국신용평가 (AAA ~ D) |

본평가 |

[신용등급체계 및 부여 의미]

| 평가회사 | 등급체계 | 부여의미 | 비고 |

| 한국신용평가 | AAA | 원리금 상환가능성이 최고 수준이다. | AA부터 B까지는 그 상대적 우열 정도에 따라 "+" 또는 "-"의 기호를 첨부할수 있음 |

| AA | 원리금 상환가능성이 매우 높지만, 상위등급(AAA)에 비해 다소 열위한 면이 있다. | ||

| A | 원리금 상환가능성이 높지만, 상위등급(AA)에 비해 경제여건 및 환경변화에 따라 영향을 받기 쉬운 면이 있다. |

||

| BBB | 원리금 상환가능성이 일정수준 인정되지만, 상위등급(A)에 비해 경제여건 및 환경변화에 따라 저하될 가능성이 있다. |

||

| BB | 원리금 상환가능성에 불확실성이 내포되어 있어 투기적 요소를 갖고 있다. |

||

| B | 원리금 상환가능성에 대한 불확실성이 상당하여 상위등급(BB)에 비해 투기적 요소가 크다. |

||

| CCC | 채무불이행의 위험 수준이 높고 원리금 상환가능성이 의문시된다. | ||

| CC | 채무불이행의 위험수준이 매우 높고 원리금 상환가능성이 희박하다. | ||

| C | 채무불이행의 위험 수준이 극히 높고 원리금 상환가능성이 없다. | ||

| D | 상환불능상태이다. |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 1978년 08월 28일 | - | - |

2. 회사의 연혁

가. 회사의 본점소재지 및 변경

: 당사 본점소재지는 경기도 용인시 기흥구 이현로30번길 107이며, 최근 5개 사업

연도 중 본점소재지의 변경은 없습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 03월 21일 | 정기주총 | - | 사외이사 박준 감사 문제태 |

- |

| 2019년 03월 27일 | 정기주총 | - | 사내이사 허용준(*) 사내이사 박용태 사내이사 허일섭 |

- |

| 2020년 03월 25일 | 정기주총 | 사외이사 김석화 | - | 사외이사 박준 |

| 2021년 03월 25일 | 정기주총 | 감사 김상섭 | - | 감사 문제태 |

| 2021년 03월 25일 | 정기주총 | - | 사내이사 허용준 사내이사 박용태 사내이사 허일섭 |

- |

| 2022년 03월 29일 | 정기주총 | - | 사외이사 김석화 | - |

(*) 사내이사 허용준님은 2017년 03월 24일 대표이사로 신규선임 되었습니다.

다. 최대주주의 변동

: 최근 5개 사업연도 중 최대주주의 변동은 없습니다.

라. 상호의 변경

: 당사의 상호는 주식회사 녹십자홀딩스이며, 최근 5개 사업연도 중 상호의 변경은 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

: 해당사항 없음

바. 회사가 합병등을 한 경우 그 내용

: 해당사항 없음

사. 회사의 업종 또는 주된 사업의 변화

: 해당사항 없음

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

: 해당사항 없음

[주요종속회사 ㈜녹십자]

가. 회사의 본점소재지 및 그 변경

당사 본점소재지는 경기도 용인시 기흥구 이현로30번길 107이며,

최근 5개 사업연도중 본점소재지의 변경은 없습니다.

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 03월 21일 | 정기주총 | - | 사내이사 허은철 사내이사 김병화 사외이사 최윤재 |

- |

| 2019년 03월 27일 | 정기주총 | 감사 이영태 | 사내이사 이인재 | 감사 한지훈 |

| 2020년 03월 25일 | 정기주총 | 사내이사 남궁현 사외이사 이춘우 |

사내이사 허은철 | 사내이사 김병화 사외이사 최윤재 |

| 2021년 03월 25일 | 정기주총 | 사내이사 임승호 | - | 사내이사 이인재 |

| 2022년 03월 29일 | 정기주총 | - | 사내이사 허은철 사내이사 남궁현 사외이사 이춘우 감사 이영태 |

- |

다. 최대주주의 변동

당사의 최대주주는 주식회사 녹십자홀딩스이며, 최근 5개 사업연도 중 최대주주의 변동은 없습니다.

라. 상호의 변경

당사의 상호는 주식회사 녹십자이며, 최근 5개 사업연도 중 상호의 변경은 없습니다.

마. 회사가 합병등을 한 경우 그 내용

최근 5개 사업연도 중 회사가 합병등을 한 경우는 없습니다.

바. 회사의 업종 또는 주된 사업의 변화

최근 5개 사업연도 중 회사의 업종 또는 주된 사업의 변화는 없습니다.

사. 그 밖에 경영활동과 관련된 중요한 사실의 발생내용

1) 생산설비의 변동

| 일 자 | 내 용 |

|

2019.05.31 |

전남 화순군 탄저백신(Anthrax) 원액 제조소 준공 |

|

2019.07.05 |

충북 청원군 오창공장 내 QM(Quality Management)관 2층 QC 시설 이전 |

| 2020.01.16 | 충북 청원군 오창공장내 통합완제관 사용승인 허가 완료 |

|

2020.05.07 |

충북 청원군 오창공장 내 위험물보관소 준공 |

[주요종속회사 ㈜녹십자엠에스]

가. 회사의 본점소재지 및 그 변경

| 일 자 | 주 소 |

| 2003. 12. 29 | 경기도 용인시 기흥구 이현로30번길 107 |

※ 당사는 회사 설립일 이후 본점소재지의 변경이 없었습니다.

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 03월 27일 | 정기주총 | 사외이사 송정한 신규선임 |

사내이사 조무현 재선임 |

사외이사 한규섭 임기만료 |

| 2020년 03월 24일 | 정기주총 |

사내이사 윤동현 신규선임 사내이사 김유신 신규선임 |

대표이사 안은억 재선임 감사 황상순 연임 |

사내이사 조무현 중도사임 |

| 2021년 03월 24일 | 정기주총 |

사내이사 이호림 신규선임 |

사외이사 송정한 재선임 감사 황상순 재선임 |

사내이사 김유신 중도사임 |

| 2022년 03월 28일 | 정기주총 | 사내이사 사공영희 신규선임 사내이사 김원기 신규선임 |

- | 사내이사 안은억 임기만료 사내이사 윤동현 임기만료 |

※ 당사는 기업공시서식 작성기준 제1-1-2조(용어의정의) 37항에 따른 소규모기업에 해당하여 공시대상기간을 최근 3사업연도로 하였습니다.

※ 제17기 정기주주총회(2020.03.24)에서 정족수 미달로 감사선임이 부결되어 기존 황상순 감사가 연임하였고, 제18기 정기주주총회(2021.03.24)에서 황상순 감사가 재선임 되었습니다.

다. 최대주주의 변동

당사의 최대주주는 주식회사 녹십자이며, 최근 5개 사업연도 중 최대주주의 변동은 없습니다.

라. 상호의 변경

당사의 상호는 주식회사 녹십자엠에스이며, 최근 5개 사업연도 중 상호의 변경은 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

최근 5개 사업연도 중 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 경우는 없습니다.

바. 회사가 합병등을 한 경우 그 내용

| 일자(합병등기일) | 내 용 | 비 고 |

| 2020.05.01 | 혈액백사업부(녹십자혈액백) 분할 | 주주총회 결의 (2020.03.24) |

(1) 분할

① 혈액백 사업부문 물적분할

당사는 2020년 5월 1일 혈액백 사업부문을 분할하여 분할신설회사를 설립하였습니다. 본 분할의 목적은 혈액백 사업부문이 분할대상 사업에 집중하기 위한 것으로 본 분할은 상법 제530조의2 내지 제530조의12의 규정이 정하는 바에 따라 단순ㆍ물적분할의 방법에 해당합니다.

사. 회사의 업종 또는 주된 사업의 변화

당사의 업종은 진단시약, 혈액투석액, 혈당 부문으로 주된 사업의 변화로는 혈액백 사업부문의 분할이 있었습니다.

- 혈액백사업부 분할계획서 승인(제17기 정기주주총회)에 따른 분할 완료

아. 그 밖의 경영활동과 관련된 중요한 사실의 발생

| 일 자 | 내 용 |

| 2018.05 | (주)세라젬 풋옵션 행사에 따라 (주)녹십자메디스 주식 추가 취득 (46.25억원, 19,265,921주) |

| 2020.05 | 혈액백사업부(녹십자혈액백) 분할 |

[주요종속회사 ㈜녹십자웰빙]

가. 회사의 본점소재지 및 변경

| 일자 | 주 소 | 비고 |

|---|---|---|

|

2004.09.02 |

경기도 용인시 기흥구 이현로30번길 107 | 설립 |

|

2016.04.05 |

경기도 성남시 분당구 황새울로 246, B동 7층 |

- |

| 2021.01.20 | 서울특별시 영등포구 여의대로 108 파크원 타워2 33층 | 현재 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 03월 17일 | 정기주총 | 사내이사 허용준 | 사내이사 임홍석 대표이사 유영효 대표이사 곽태을 |

대표이사 허용준 사내이사 한혜정 사내이사 야마구치슌페이 |

| 2018년 03월 23일 | 정기주총 | - | 사내이사 김상현 감사 임용석 |

- |

| 2018년 11월 16일 | 임시주총 | 사내이사 정진동 사외이사 김명철 감사 남택진 |

- | 대표이사 곽태을 사내이사 허용준 사내이사 김상현 감사 임용석 |

| 2019년 03월 28일 | 정기주총 | 기타비상무이사 임홍석 | 대표이사 유영효 | 사내이사 임홍석 |

| 2020년 03월 24일 | 정기주총 | 감사 하성태 | 사내이사 정진동 사외이사 김명철 |

감사 남택진 |

| 2021년 03월 24일 | 정기주총 | 대표이사 김상현 사내이사 김상규 |

기타비상무이사 임홍석 | 대표이사 유영효 사내이사 정진동 |

| 2022년 03월 28일 | 정기주총 | - | 사외이사 김명철 | - |

다. 최대주주의 변동

(단위:주)

|

변동일 |

최대주주명 |

소유주식수 |

지분율 |

변동원인 |

비 고 |

| 2016.05 | (주)녹십자 | 4,190,250 | 31.8% | 액면분할 | - |

| 2017.04 | (주)녹십자 | 4,165,250 | 31.6% | 매매 | - |

| 2017.09 | (주)녹십자 | 4,120,250 | 31.3% | 매매 | - |

| 2018.06 | (주)녹십자 | 4,100,250 | 31.1% | 매매 | - |

| 2018.08 | (주)녹십자 | 4,020,250 | 30.5% | 매매 | - |

| 2018.09 | (주)녹십자 | 3,920,250 | 29.8% | 매매 | - |

| 2019.10 | (주)녹십자 | 3,920,250 | 22.1% | 유상증자 | - |

라. 상호의 변경

| 일자 |

상 호 |

비고 |

|

2015.03.24 |

(주)녹십자제이비피 |

- |

| 2015.11.27 | (주)녹십자웰빙 | - |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행 중인 경우 그 내용과 결과

※ 해당사항 없음

바. 회사가 합병등을 한 경우 그 내용

| 일자 |

내 용 |

비고 |

|

2015.10.31 |

(주)녹십자에이치에스 합병 |

주) |

| 2015.11.30 | (주)녹십자 웰빙사업부 영업양수 |

주) 당사는 녹십자의 웰빙사업부(영양주사제영업)에 영양주사제 제품을 납품하는 제조공장이 주사업이었으나, 당사 및 녹십자그룹의 경영진은 건강기능식품 및 영양주사제 사업을 독립적인 회사에서 운영하는 편이 경영효율화 측면에서 유리하다고 판단하였습니다. 이에 따라 생산공장 역할을 하던 당사와, 건강기능식품 및 천연물의약품 R&D기능을 갖추고 건강보조식품 제조판매업을 영위하던 녹십자에이치에스, 그리고 영양주사제 영업을 하던 주식회사 녹십자의웰빙사업부 영업을 당사로 이전하여 현재의 당사 사업구조가 완성되었습니다.

1) (주)녹십자에이치에스 합병

가) 합병의 시기 및 목적

당사는 2015년 9월 7일 이사회를 통하여 주식회사 녹십자에이치에스를 흡수합병하는 합병계약 체결을 결의하였으며, 2015년 9월 23일 주주총회에서 합병계약을 승인하였습니다.

나) 합병대상회사 및 합병의 방법

합병 대상회사는 주식회사 녹십자에이치에스이며, 당사가 주식회사 녹십자에이치에스를 흡수합병 하는 방식입니다.

다) 합병조건

당사와 주식회사 녹십자에이치에스의 합병비율은 1 : 0.056456이며, 합병교부금은 없습니다.

라) 합병시 발행한 주식의 종류 및 수량

당사는 기명식 보통주식 212,608주를 발행하였습니다.

마) 합병 후 최초 결산확정일

합병 후 최초 결산확정일은 2015년 12월 31일입니다.

2) (주)녹십자 웰빙사업부 영업양수

가) 영업양수도 결의일 및 양수도일자

2015년 10월 16일 이사회를 개최하여 영업양수도 계약을 승인하였으며 2015년 11월 27일 임시주주총회에서 녹십자 웰빙사업부 영업양수를 승인하였습니다. 영업양수도 기준일은 2015년 11월 30일입니다.

나) 양수 대상사업 및 관련 자산. 부채 내용

|

구분 |

내역 |

|

영업권 |

웰빙사업 영업과 관련된 일체의 권리와 의무(지적재산권 포함) |

|

재고자산 |

2015.11.30 녹십자가 보유한 재고자산. 기준일 이후 제조 완료 예정인 재고자산은 양수도 하기로 합의한 재고자산. |

|

고정자산 |

2015.11.30 기준 녹십자가 보유한 고정자산 중 양수도 하기로 합의한 재고자산 |

|

매출채권, 매입채무 |

2015.11.30까지 발생한 매출채권과 매입채무는 녹십자 소유. 2015.12.01 발생분은 당사 소유. |

다) 계약조건 등

|

구분 |

내역 |

| 양수도 기준일 | 2015.11.30 |

| 양수도금액 | 영업권 대가: 7,168,403,529 원 재고자산, 고정자산: (주)녹십자의 장부에 기록된 수량 및 단가 기준 |

| 양도인의 사용인 처리 | 당사는 (주)녹십자가 사용하고 있는 사용인 중 별첨목록에 기재된 사람을 사용함 |

라) 영업양수도 후 최초 결산 확정일

영업양수도 후 최초 결산 확정일은 2015년 12월 31일입니다.

사. 회사의 업종 또는 주된 사업의 변화

※ 해당사항 없음

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일자 |

상 호 |

| 2016.04 | 병의원용 건강기능식품 Dr.PNT 출시 |

| 2017.11 | 라이넥 IV 임상3상 IND 승인 |

| 2017.12 | GCWB204 독일 임상 2상 CTA 승인 |

| 2019.10 | 코스닥 상장 |

| 2021.02 | '라이넥주' 코로나 치료제 임상 2상 승인 |

| 2021.06 | 음성 혁신공장 준공 |

[주요종속회사 ㈜녹십자(중국) 생물제품유한공사]

가. 회사의 본점소재지 및 그 변경

당사 본점소재지는 중국 안휘성 회남시 경제기술개발구이며, 최근 5개 사업연도중 본점소재지의 변경은 없습니다.

나. 상호의 변경

당사의 상호명은 녹십자(중국) 생물제품유한공사이며, 최근 5개 사업연도 중 상호의 변경은 없습니다.

다. 최대주주의 변동

당사의 최대주주는 GCHK이며, 최근 5개 사업연도 중 최대주주의 변동은 없습니다.

라. 회사가 합병등을 한 경우 그 내용

최근 5개 사업연도 중 해당사항은 없습니다.

마. 회사의 업종 또는 주된 사업의 변화

최근 5개 사업연도 중 회사의 업종 또는 주된 사업의 변화는 없습니다.

바. 그 밖에 경영활동과 관련된 중요한 사실의 발생내용

최근 5개 사업연도 중 그 밖에 경영활동과 관련된 중요한 사실의 발생내용은

없습니다.

[주요종속회사 ㈜GC케어]

가. 회사의 본점소재지 및 그 변경

|

일자 |

주소 |

비고 |

|---|---|---|

|

2016.02 |

경기도 성남시 분당구 황새울로 246, 7층 (수내동, 도담빌딩타워에이) |

- |

|

2021.01 |

서울특별시 영등포구 여의대로 108, 파크원 타워2동 32층(여의도동) |

현재 |

나. 상호의 변경

| 일자 |

상 호 |

비고 |

| 2021.12.21 | (주)GC케어 | - |

※ 당사의 상호명은 2021년 녹십자헬스케어에서 지씨케어로 변경되었습니다.

다. 최대주주의 변동

당사의 최대주주는 주식회사 녹십자홀딩스이며, 최근 5개 사업연도 중 최대주주의 변동은 없습니다.

라. 경영진의 중요한 변동

|

날 짜 |

내 용 |

|---|---|

| 2018.03.21 | 사내이사 허진성 퇴임 |

| 2018.03.21 | 사내이사 손민수 취임 |

| 2018.12.14 | 사내이사 손민수 사임 |

| 2018.12.14 | 사내이사 김상현 취임 |

|

2019.03.28 |

사내이사 우병호 취임 |

|

2020.03.26 |

사내이사 김상현 사임 |

|

2020.03.26 |

사내이사 이진천 취임 |

| 2020.03.26 | 기타비상무이사 김병준 취임 |

| 2020.03.26 | 사외이사 안효조 취임 |

| 2020.05.06 | 기타비상무이사 김병준 사임 |

| 2020.06.01 | 사외이사 안효조 사임 |

| 2020.06.01 | 사내이사 안효조 취임 |

|

2020.12.31 |

대표이사 전도규 사임(사내이사) |

| 2020.12.31 | 사내이사 이진천 사임 |

|

2021.01.01 |

사내이사 문형철 취임 |

| 2021.01.01 |

대표이사 안효조 취임(사내이사) |

| 2021.01.01 | 기타비상무이사 김병준 취임 |

| 2021.03.26 | 감사 서원규 사임 |

| 2021.03.26 | 감사 김연근 취임 |

| 2022.03.30 | 기타비상무이사 김병준 사임 |

| 2022.03.30 | 기타비상무이사 김희종 취임 |

마. 회사가 합병등을 한 경우 그 내용

당사는 보고서 제출일 현재 해당사항이 없습니다

바. 회사의 업종 또는 주된 사업의 변화

최근 5개 사업연도 중 회사의 업종 또는 주된 사업의 변화는 없습니다.

사. 그 밖에 경영활동과 관련된 중요한 사실의 발생내용

당사는 보고서 제출일 현재 해당사항이 없습니다

[주요종속회사 ㈜유비케어]

가. 연혁

| 1993.12 국내 최초 병ㆍ의원 EMR ‘의사랑’ 출시 |

| 1994.04 ㈜메디다스 법인설립 |

| 1997.07 의료정보화 업계 최초 코스닥 상장 |

| 1998.04 약국 EMR ‘엣팜’ 출시 |

| 2002.06 (주)유비케어로 법인명 변경 |

| 2009.04 약국사업 통합브랜드 유팜(U Pharm) 런칭 |

| 2009.10 의약품 자동조제시스템 <오토팩 : AutoPack> 출시 |

| 2013.06 이상경 대표이사 취임 |

| 2016.07 제약 영업 효율화 솔루션 'UB Sales' 출시 |

| 2017.07 ㈜비브로스 연계 전국 병ㆍ의원 예약/접수 모바일 앱 ‘똑닥’ 서비스 실시 |

| 2017.12 업계 최초 전사 서비스 ‘정보보호 관리체계(ISMS) 인증’ 획득 |

| 2018.03 EMR 연계사업 경쟁력 강화 및 수익 모델 확대를 위해 ㈜케이컨셉 인수 |

| 2018.05 의료기기 렌탈케어 프로그램 출시 및 유통사업 확장을 위해 ㈜디알젬 MOU |

| 2018.06 고령사회 대비 요양ㆍ한방병원 No.1 EMR 솔루션 회사 (주) 헥톤프로젝트(구.브레인헬스케어) 인수 |

| 2019.03 병/의원 초음파 의료기기 유통사업 진출 |

| 2019.05 영업 효율화 솔루션 ‘UB Sales’ 클라우드 패키지 출시 |

| 2019.08 의료영상 통합관리 솔루션 ‘UBPACS’ 출시 |

| 2019.10 병ㆍ의원,약국 무인접수 키오스크 제품 출시 |

| 2020.02 GC녹십자 그룹 계열사 편입 |

| 2020.10 병ㆍ의원 대상 의료 빅데이터 기반 경영진단서비스 "알파앤' 출시 |

| 2021.01 본점 소재지 변경(구로구 디지털로33길 → 영등포구 여의대로) |

| 2021.05 '의사랑' 보건복지부 'EMR 국가 표준 인증' 획득 |

| 2021.09 만성질환 관리 플랫폼 '(주)아이쿱' 지분 인수 |

나. 회사의 본점소재지 및 그 변경

| 변경일 | 변경 후 본점소재지 |

| 2021년 1월 18일 | 서울특별시 영등포구 여의대로 108, 30층,31층(여의도동, 파크원타워 2) |

다. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2016.03.25 | 정기주총 | 사외이사 김영배 기타비상무이사 김선욱 |

대표이사 이상경 | - |

| 2018.03.28 | 정기주총 | 사외이사 홍석우 기타비상무이사 전상엽 기타비상무이사 박지환 기타비상무이사 심용수 |

대표이사 이상경 사외이사 서경석 기타비상무이사 구경철 |

사외이사 김영배(임기만료) |

| 2020.03.31 | 정기주총 | 기타비상무이사 강일성 | 대표이사 이상경 사외이사 서경석 기타비상무이사 전상엽 |

사외이사 홍석우(임기만료) 기타비상무이사 구경철(임기만료) 기타비상무이사 박지환(임기만료) 기타비상무이사 심용수(임기만료) |

| 2020.04.29 | 임시주총 | 사내이사 김인채 기타비상무이사 박순영 기타비상무이사 김병준 사외이사 김동철 |

- | - |

| 2021.03.24 | 정기주총 | 기타비상무이사 안효조 | - | 사외이사 서경석(임기만료) |

| 2022.03.28 | 정기주총 | 기타비상무이사 김진원 | 대표이사 이상경 사외이사 김동철 |

- |

라. 최대주주의 변동

2020년 2월 7일 지배회사(㈜유비케어)의 최대주주 변경을 수반하는 주식양수도 계약에 따라 2020년 5월 7일에 지배회사의 최대주주가 유니머스홀딩스 유한회사에서

㈜GC케어(구.㈜녹십자헬스케어)로 변경되었습니다.

① 계약체결시기

- 계약일 : 2020년 02월 07일

- 매각대금 : 금 208,864,378,000원

- 대금지급 :

㉠계약금 양수인 유니머스홀딩스 6,731,476,180원

㉡계약금 양수인 카카오인베스트먼트 3,595,078,160원

㉢잔 금 : 198,537,823,660원

② 계약의 주요내용

- 유비케어의 최대주주인 유니머스홀딩스외 8인은 (주)녹십자헬스케어에게 유비케어 주식 27,482,155주 (52.65%)를 전량 매각하였습니다.(2020.02.07 최대주주변경공시참조)

③ 계약의 주체

- 양도인 : 유니머스홀딩스 유한회사(17,714,411주),주식회사 카카오인베스트먼트(9,460,723 주), 이상경(131,578주),김준철(43,859주),최준민(43,859주),백성환(21,929주),이동대(21,929주),김석진(21,929주),권태훈(21,929주)

- 양수인: (주) 녹십자헬스케어 (27,482,155주)

마. 상호의 변경

당사는 보고서 제출일 현재 해당사항이 없습니다.

바. 회사가 화의, 회사 정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 내용과 결과

당사는 보고서 제출일 현재 해당사항이 없습니다

사. 합병, 중요한 영업의 양수ㆍ도 등

당사는 보고서 제출일 현재 해당사항이 없습니다.

아. 회사의 업종 또는 주된 사업의 변화

당사는 보고서 제출일 현재 해당사항이 없습니다.

자. 그 밖에 경영활동과 관련한 중요한 사항의 발생내용

| 구분 | 수정전 | 수정후 |

| 사업부문 | 의료정보 플랫폼 | 의료정보 플랫폼 |

| 개인건강정보관리플랫폼 | 중단영업 |

※ 당사는 기존 사업부문을 "의료정보 플랫폼"과 "개인건강정보관리 플랫폼" 사업부문으로 구분하였으나, 2021년 1월 "개인건강정보관리플랫폼" 사업부문을 양ㆍ수도함에 따라 "개인건강정보관리플랫폼"사업부문을 중단영업으로 구분하였습니다.

[주요종속회사 ㈜녹십자이엠]

가. 회사의 본점소재지 및 그 변경

|

일자 |

주소 |

비고 |

|---|---|---|

|

2021.12.31 |

경기도 용인시 기흥구 이현로 30번길 107 |

- |

|

2022.03.31 |

경기도 성남시 분당구 구미로8, 2층(구미동, 엠타워) | 현재 |

나. 상호의 변경

당사의 상호는 주식회사 녹십자이엠이며, 최근 5개 사업연도 중 상호의 변경은 없습니다.

다. 최대주주의 변동

당사의 최대주주는 주식회사 녹십자홀딩스이며, 최근 5개 사업연도 중 최대주주의 변동은 없습니다.

라. 경영진의 중요한 변동

|

날 짜 |

내 용 |

|---|---|

| 2018.03.21 | 사내이사 박충권 재선임 |

| 2019.01.01 |

대표이사 박충권 선임(사내이사) |

|

사내이사 김용학 선임 |

|

|

사내이사 김대인 선임 |

|

|

사내이사 김관호 선임 |

|

|

2020.03.26 |

대표이사 박충권 재선임(사내이사) |

|

2021.03.26 |

사내이사 김용학 재선임 |

|

사내이사 김관호 재선임 |

|

|

사내이사 김대인 재선임 |

|

| 2022.03.30 | 대표이사 박충권 재선임(사내이사) |

| 사내이사 김대인 사임 | |

| 사내이사 윤두희 선임 |

마. 회사가 합병등을 한 경우 그 내용

해당사항 없음.

바. 회사의 업종 또는 주된 사업의 변화

해당사항 없음.

사. 그 밖에 경영활동과 관련된 중요한 사실의 발생내용

해당사항 없음.

[주요종속회사 ㈜지씨셀]

가. 회사의 본점 소재지 및 그 변경

| 일자 | 본점소재지 |

| 2011.06.21 | 경기도 용인시 기흥구 이현로30번길 107 |

| 2021.03.02 | 경기도 용인시 기흥구 이현로30번길 131-1 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018.03.21 | 정기주총 | 사내이사 성필석 | 감사 서남철 | 사내이사 박순영 |

| 2019.03.27 | 정기주총 | - | 대표이사 박대우 사내이사 황유경 사외이사 이대희 |

- |

| 2020.01.01 | - | - | - | 사내이사 성필석 |

| 2020.03.24 | 정기주총 | 사내이사 강우봉 | - | - |

| 2021.03.24 | 정기주총 | 사내이사 박순영 사외이사 민원기 감사 남택진 |

대표이사 박대우 사내이사 황유경 |

사내이사 강우봉 사외이사 이대희 감사 서남철 |

| 2021.09.13 | 임시주총 | 사내이사 이득주 사내이사 한준희 사외이사 배홍기 감사 김창태 |

- | 감사 남택진 |

주1) 황유경 사내이사는 일신상의 사유로 2022년 4월 8일자로 사임하였습니다.

다. 최대주주의 변동

당사의 최대주주는 ㈜녹십자이며, 회사설립 이후 현재까지 최대주주의 변동은 없습니다.

라. 상호의 변경

당사는 2021년 11월 2일에 주식회사 지씨셀로 상호 변경한 바 있습니다.

| 일자 | 상호 | 비고 |

| 2011.06.21 | 주식회사 지씨랩셀 | 설립명 |

| 2011.12.29 | 주식회사 녹십자랩셀 | - |

| 2021.11.02 | 주식회사 지씨셀 | 합병 법인명 |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

최근 3개 사업연도 중 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 경우는 없습니다

바. 회사가 합병등을 한 경우 그 내용

(1) 합병

- (주)녹십자셀 흡수합병

당사는 (주)녹십자셀과 2021년 7월 16일 각 사의 이사회 승인을 거쳐 합병계약을 체결하였습니다. 합병 존속법인은 (주)지씨셀(구 녹십자랩셀)이며, 피합병법인은 (주)녹십자셀입니다. 합병 기일은 11월 2일이며, 합병비율은 자본시장과 금융투자업에 관한 법률 시행령 제176조의5 제1항 제1호에 따라 산정된 합병가액을 기초로 산출하였습니다.

합병 관련 세부내역

| 구 분 | 내 역 | ||||||||||

| 합병 방법 | (주)녹십자랩셀이 (주)녹십자셀을 흡수합병(일반합병) -존속법인 : ㈜녹십자랩셀 -소멸법인 : ㈜녹십자셀 ※합병 후 존속법인의 상호 : ㈜지씨셀 |

||||||||||

| 이사회 결의 및 합병 계약 체결 |

2021년 7월 16일 | ||||||||||

| 주주총회 | 2021년 09월 13일 | ||||||||||

| 합병등기일 | 2021년 11월 02일 | ||||||||||

| 합병 목적 | 최근 들어 급속히 성장하고 있는 제약·바이오 업계의 변화 흐름에 효과적으로 대응하고, 연구개발과 기술수출 측면에서의 시너지와 CMO사업의 경쟁력을 확보하는 한편, 세포치료제 사업 전 영역을 영위하는 사업구조를 구축하기 위함임. 이를 통해 경영 효율화 및 사업영역 확장 측면에서 유리한 조건을 형성하고 외형 성장과 수익성 향상을 통해 기업 및 주주가치를 제고하고자 함 | ||||||||||

| 합병 기대효과 |

|

||||||||||

| 합병 비율 | ㈜지씨셀 : ㈜녹십자셀 = 1.0000000 : 0.4023542 |

||||||||||

| 합병비율 산출근거 |

㈜지씨셀과 ㈜녹십자셀은 모두 코스닥 상장법인으로서 합병비율은 자본시장과 금융투자업에 관한 법률 시행령 제176조의5 제1항 제1호에 따라 산정된 합병 가액을 기초로 산출되었습니다. |

(2) 영업양도

| 일자 | 내용 | 비고 |

| 2019.08.01 | 임상수탁서비스 사업부 양도 | (주)지씨씨엘 |

사. 회사의 업종 또는 주된 사업의 변화

최근 5개 사업연도 중 회사의 업종 또는 주된 사업의 변화는 없습니다.

자. 그 밖의 경영활동과 관련된 중요한 사항의 발생내용

| 일자 | 내용 |

| 2018.06 | 기술도입계약 (NK 세포치료제 개발을 위한 Feldan 셔틀 플랫폼 독점 사용 협약) |

| 2018.10 | MG4101(동종자연살해세포)적응증 추가를 위한 임상 1/2a상 시험계획 승인 |

| 2019.01 | 기술도입계약 (CAR-NK 세포치료제 개발을 위한 보유 항체 기술의 도입 계약) |

| 2019.03 | Artiva Biotherapeutics, Inc. 지분투자 |

| 2019.08 | (주)지씨씨엘 합작 투자법인 설립 및 영업양수도 계약 체결 |

| 2019.09 | 기술이전계약 (Artiva Biotherapeutics, Inc.에 NK세포치료제 기술 이전 계약) |

| 2019.10 | 글로벌바이오인프라제이호 사모투자 합자회사 지분투자 |

| 2019.11 | 기술이전계약 (AB-101) (Artiva Biotherapeurics, Inc.와 Selected Product License Agreement) |

| 2020.02 | Artiva Biotherapeutics, Inc. 추가 투자(전환사채) |

| 2020.06 | CMO계약 (MG4101/CT3103) (임상시험용 의약품 위탁생산 계약) |

| 2020.06 | Artiva Biotherapeutics, Inc. 지분 출자(Series A 1차 투자) 및 전환사채 전환 |

| 2020.09 | 기술이전계약 (AB-201) (Artiva Biotherapeutics, Inc.와 Selected Product License Agreement) |

| 2020.12 | (주)그린벳 설립 및 지분투자 |

| 2021.01 | Artiva Biotherapeutics, Inc. 지분 출자(Series A 2차 투자) |

| 2021.01 | CAR-NK 고형암 치료제 공동연구개발 계약 (Artiva Biotherapeutics, Inc. 및 Merck Sharp&Dohme Corp.) |

| 2021.02 | Artiva Biotherapeutics, Inc. 지분 출자(Series B 투자) |

| 2021.03 | 기술이전계약 (AB-202) (Artiva Biotherapeutics, Inc.와 Selected Product License Agreement) |

| 2021.06 | (주)그린벳 유상증자 참여 |

| 2021.07 | (주)녹십자셀과의 합병에 관한 이사회 결정 |

| 2021.09 | (주)녹십자셀과의 합병에 관한 주주총회 승인 |

| 2021.11 | (주)녹십자셀과의 합병 등기 완료 |

| 2022.01 | 기술이전계약 (이뮨셀엘씨주) (Rivaara Immune Private Limited) |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당분기말 |

|---|---|---|

| 보통주 | 발행주식총수(*) | 47,028,210 |

| 액면금액 | 500 | |

| 자본금 | 25,321,905,000 | |

| 1우선주 | 발행주식총수 | 1,668,870 |

| 액면금액 | 500 | |

| 자본금 | 834,435,000 | |

| 2우선주 | 발행주식총수 | 845,990 |

| 액면금액 | 500 | |

| 자본금 | 422,995,000 | |

| 기타 | 발행주식총수 | - |

| 액면금액 | - | |

| 자본금 | - | |

| 합계 | 자본금 | 26,579,335,000 |

(*1) 발행주식총수는 이익소각(3,615,600주)이 반영된 주식수 입니다.

나. 전환사채 등 발행현황

(1) 미상환 전환사채 발행현황

- 해당사항 없습니다.

(2) 미상환 신주인수권부사채 등 발행현황

- 해당사항 없습니다.

(3) 미상환 전환형 조건부자본증권 등 발행현황

- 해당사항 없습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 140,000,000 | 10,000,000 | 150,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 50,643,810 | 2,514,860 | 53,158,670 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 3,615,600 | - | 3,615,600 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 3,615,600 | - | 3,615,600 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 47,028,210 | 2,514,860 | 49,543,070 | - | |

| Ⅴ. 자기주식수 | 2,094,020 | 2,047,319 | 4,141,339 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 44,934,190 | 467,541 | 45,401,731 | - | |

※우선주는 1우선주 및 2우선주 합계이며, 1우선주는 유가증권시장상장규정 제65 조에 의거 거래량요건 미달 사유로 인하여 2017년 8월 7일 상장폐지 되었습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 2,069,180 | - | - | - | 2,069,180 | - |

| 우선주 | 1,466,200 | - | - | - | 1,466,200 | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | 194,797 | - | - | - | 194,797 | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 2,069,180 | - | - | - | 2,069,180 | - | ||

| 우선주 | 1,660,997 | - | - | - | 1,660,997 | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | 381,442 | - | - | - | 381,442 | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | 381,442 | - | - | - | 381,442 | - | |||

| 기타 취득(c) | 보통주 | 24,840 | - | - | - | 24,840 | - | ||

| 우선주 | 4,880 | - | - | - | 4,880 | - | |||

| 총 계(a+b+c) | 보통주 | 2,094,020 | - | - | - | 2,094,020 | - | ||

| 우선주 | 2,047,319 | - | - | - | 2,047,319 | - | |||

다-1. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 1994년 09월 16일 | |||

| 주당 발행가액(액면가액) | 3,915 | 500 | ||

| 발행총액(발행주식수) | 6,534,410,240 | 1,668,870 | ||

| 현재 잔액(현재 주식수) | 834,435,000 | 1,668,870 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 보통주배당율 + 1% | ||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 우선주식에 대하여 소정의 배당을 하지 아니한다는 결의가 있는 경우에는 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있는 것으로 한다. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

※ 발행일자는 우선주 관련 전환사채주식전환이 최초로 발생한 일자임.

※ 발행일자 및 주당발행가액

: 4,520원(1994.9.16/ 1994.11.07/ 1994.11.29/ 1994.12.27),

4,600원(1994.10.10/ 1994.10.28/ 1994.10.31/ 1994.11.30)

4,306원(1995.01.12)

500원(1995.01.01 / 1996.01.01)

※ 액면가액은 주당 액면가액 기준임.

※ 주당 발행가액은 발행총액에서 발행주식수를 나눈 평균 주당 발행가액임.

※ 현재 잔액은 주당 액면가액 기준으로 작성됨.

※ 유가증권시장상장규정 제65조에 의거 2017년 8월 7일 상장폐지(비상장주식) 됨

다-2. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 1997년 02월 28일 | |||

| 주당 발행가액(액면가액) | 500 | 500 | ||

| 발행총액(발행주식수) | 422,995,000 | 845,990 | ||

| 현재 잔액(현재 주식수) | 39,888,428,500 | 845,990 | ||

| 주식의 내용 |

이익배당에 관한 사항 | 최저배당율 9% | ||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 우선주식에 대하여 소정의 배당을 하지 아니한다는 결의가 있는 경우에는 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있는 것으로 한다. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

※ 발행일자는 주식배당 최초로 발생한 일자임.

※ 발행일자 및 주당발행가액

500원(1997.02.28 / 1997.12.01 / 1998.03.13 / 1998.12.31 /

1999.11.02 / 2000.03.10)

※ 액면가액은 주당 액면가액 기준임.

※ 주당 발행가액은 발행총액에서 발행주식수를 나눈 평균 주당 발행가액임.

※ 현재 잔액은 2022년 3월 31일 2우선주 종가(47,150원) 기준임.

5. 정관에 관한 사항

당사의 최근 정관 개정일은 2022년 3월 29일이며, 작성기준일 이후 보고서 제출일 현재까지 변경된 정관 이력은 없습니다.

- 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 27일 | 제 53기 정기주주총회 |

제9조(주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록) |

- 주식ㆍ사채 등의 전자등록에 관한 법률(이하"전자증권법") 시행 예정에 따라 전자등록 근거 조항 신설 |

| 2022년 03월 29일 | 제 56기 정기주주총회 |

제1조(상호) 제4조(공고방법) |

- 영문 상호 변경 - 홈페이지 주소 변경 |

II. 사업의 내용

1. 사업의 개요

가. 회사의 현황

㈜녹십자홀딩스는 2001년 3월 정기주총에서 지주회사에 대한 사업목적을 승인 받아생명공학 및 헬스케어 관련 기업을 사업자회사로 둔 지주회사 체제로 경영시스템을 전환하였습니다. 현재 녹십자홀딩스의 지주회사 경영시스템은 주력 자회사인

㈜녹십자를 필두로 국내 25개, 해외 15개, 총 40개의 계열회사를 두고 있습니다.

이 가운데 전체 경영전략 수립과 조정, 신규 전략사업의 진출, 출자자산의

포트폴리오 관리 등은 지주회사 역할을 맡고 있는 ㈜녹십자홀딩스가 담당하고

있으며, 의약품의 제조 판매 등 실제 사업은 각 자회사가 수행하고 있습니다.

㈜녹십자홀딩스는 2010년 12월 31일 기준으로 독점규제 및 공정거래에 관한 법률에따라 법상의 지주회사 요건 미충족으로 지주회사에서는 적용제외되나 자회사의 주식을 확보, 유지, 관리하는 등의 지주회사 시스템은 계속적으로 유지하고 있습니다.

|

|

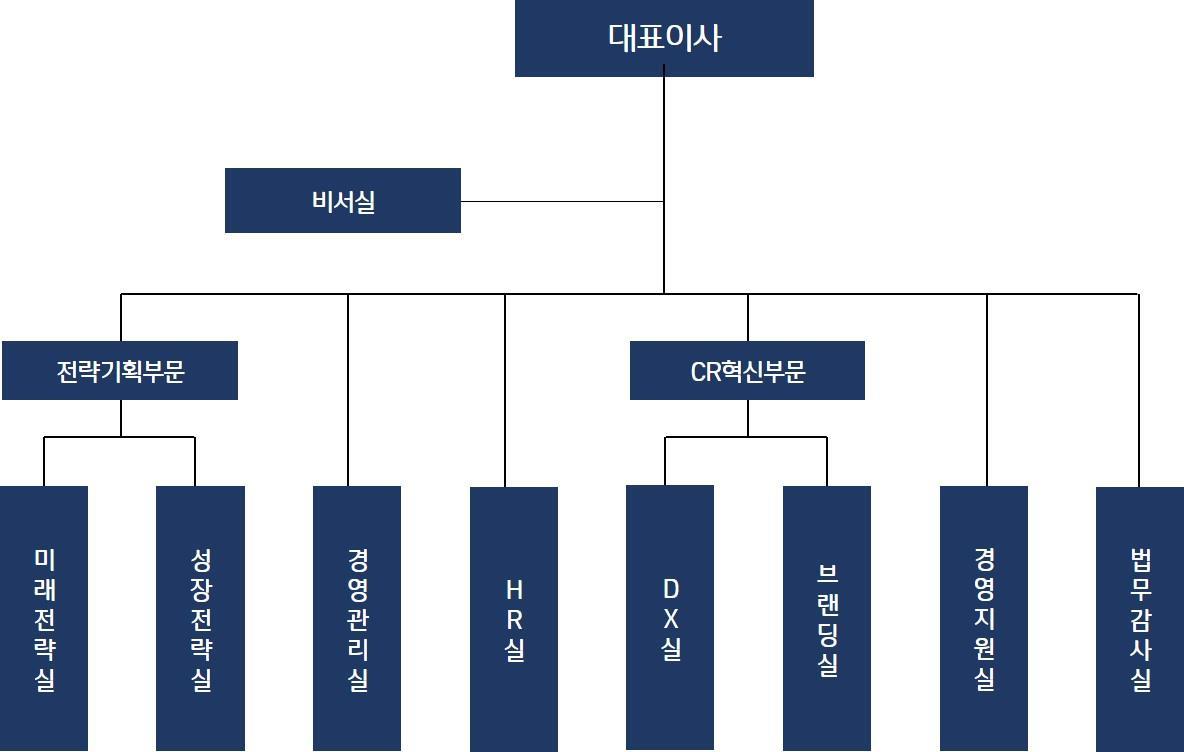

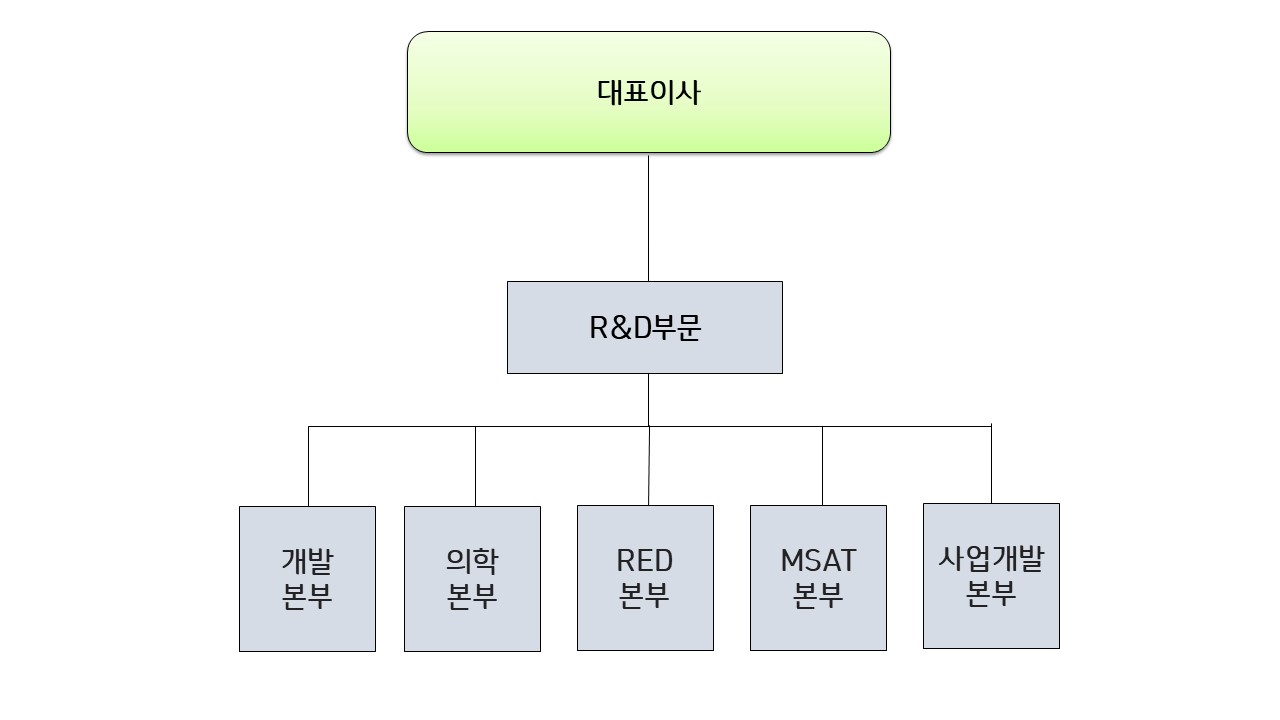

녹십자홀딩스 조직도 |

나. 사업부문정보

연결기업의 경영진은 부문에 자원을 배분하고 부문의 성과를 평가하기 위하여 연결기업의 최고영업의사결정자에게 보고되는 정보에 기초하여 영업부문을 결정하고 있습니다. 당분기말 현재 연결기업의 영업부문은 총 6개의 사업부문으로 구성되어 있으며, 각 사업부문의 주요 재화 및 용역 유형에 따라 다음과 같이 분류하고 있습니다.

(1) 당분기말 현재 연결기업의 부문별 내역

| 구분 | 주요 재화 및 용역 |

|---|---|

| 의약품 등 제조 및 판매 | 의약품과 의약외품 등의 제조 및 판매업 |

| 검체 등 진단 및 분석 | 혈액 진단 및 유전자 분석 |

| 의료 서비스 및 시스템 개발공급 | 건강 관리 서비스 제공 |

| 임대 및 서비스업 | 부동산 임대 및 그룹 내 계열사 관리 |

| 의약품 연구 | 백신 등 연구개발 |

| 기타 | 축산업 등 기타 서비스 |

(2) 사업부문별 요약 연결재무현황

1) 매출액, 영업이익 및 비중

| (단위: 백만원) | ||||||||||||

| 구분 | 2022년 1분기 | 2021년 | 2020년 | |||||||||

| 매출액 | 비중(%) | 영업손익 | 비중(%) | 매출액 | 비중(%) | 영업손익 | 비중(%) | 매출액 | 비중(%) | 영업손익 | 비중(%) | |

| 의약품 등 제조 및 판매 | 350,868 | 65 | 10,845 | 17 | 1,447,466 | 72 | 47,928 | 43 | 1,500,438 | 78 | 18,445 | 26 |

| 검체 등 진단 및 분석 | 89,062 | 16 | 35,236 | 55 | 187,367 | 9 | 35,023 | 31 | 99,643 | 5 | 6,392 | 9 |

| 의료 서비스 및 시스템 개발공급 | 35,725 | 7 | (306) | 0 | 141,569 | 7 | 4,926 | 4 | 100,577 | 5 | 8,057 | 11 |

| 임대 및 서비스업 | 31,727 | 6 | 23,490 | 36 | 73,934 | 4 | 35,602 | 32 | 78,785 | 4 | 41,313 | 58 |

| 의약품 연구 | - | - | (2,361) | -4 | - | - | (8,964) | -8 | - | - | (5,886) | -8 |

| 기타 | 33,355 | 6 | (2,408) | -4 | 156,052 | 8 | (3,313) | -2 | 150,796 | 8 | 3,421 | 4 |

| 합계 | 540,737 | 100 | 64,496 | 100 | 2,006,388 | 100 | 111,202 | 100 | 1,930,239 | 100 | 71,742 | 100 |

| 연결조정 등 | (38,364) | (15,328) | (165,829) | - | (24,958) | - | (194,752) | - | (28,844) | - | ||

| 중단영업손익 | - | - | - | - | - | - | - | - | (16,161) | - | 27,834 | - |

| 계속영업손익 | 502,373 | 49,168 | 1,840,559 | - | 86,244 | - | 1,719,326 | - | 70,732 | - | ||

2) 자산, 부채, 자본 및 비중

| (단위: 백만원) | ||||||||||||||||||

| 구분 | 2022년 1분기 | 2021년 | 2020년 | |||||||||||||||

| 자산 | 비중(%) | 부채 | 비중(%) | 자본 | 비중(%) | 자산 | 비중(%) | 부채 | 비중(%) | 자본 | 비중(%) | 자산 | 비중(%) | 부채 | 비중(%) | 자본 | 비중(%) | |

| 의약품 등 제조 및 판매 | 2,331,056 | 50 | 878,350 | 52 | 1,452,706 | 49 | 2,310,140 | 50 | 850,547 | 50 | 1,459,593 | 49 | 2,221,536 | 56 | 878,757 | 53 | 1,342,779 | 59 |

| 검체 등 진단 및 분석 | 735,126 | 16 | 158,633 | 9 | 576,493 | 19 | 709,134 | 15 | 152,610 | 9 | 556,524 | 19 | 130,609 | 3 | 47,611 | 3 | 82,998 | 4 |

| 의료 서비스 및 시스템 개발공급 | 360,938 | 8 | 191,094 | 11 | 169,844 | 6 | 388,929 | 8 | 215,367 | 13 | 173,562 | 6 | 380,631 | 10 | 230,836 | 14 | 149,795 | 7 |

| 임대 및 서비스업 | 1,062,729 | 23 | 411,563 | 24 | 651,166 | 22 | 1,066,673 | 23 | 412,649 | 24 | 654,024 | 22 | 1,080,664 | 27 | 449,852 | 27 | 630,812 | 27 |

| 의약품 연구 | 68,063 | 1 | 1,356 | 1 | 66,707 | 2 | 39,009 | 1 | 1,328 | 1 | 37,681 | 1 | 6,170 | 0 | 12,310 | 1 | (6,140) | 0 |

| 기타 | 119,338 | 2 | 52,703 | 3 | 66,635 | 2 | 128,337 | 3 | 53,079 | 3 | 75,258 | 3 | 112,521 | 4 | 36,117 | 2 | 76,404 | 3 |

| 합계 | 4,677,250 | 100 | 1,693,699 | 100 | 2,983,551 | 100 | 4,642,222 | 100 | 1,685,580 | 100 | 2,956,642 | 100 | 3,932,131 | 100 | 1,655,483 | 100 | 2,276,648 | 100 |

| 연결조정 등 | (1,172,580) | - | (96,232) | - | (1,076,348) | - | (1,145,388) | - | (99,475) | - | (1,045,913) | - | (690,929) | - | (87,782) | - | (603,147) | - |

| 연결재무제표 금액 | 3,504,670 | - | 1,597,467 | - | 1,907,203 | - | 3,496,834 | - | 1,586,105 | - | 1,910,729 | - | 3,241,202 | - | 1,567,701 | - | 1,673,501 | - |

(3) 지역별 요약 연결재무현황

1) 매출액 및 비중

| (단위 : 백만원) |

| 구분 | 2022년 1분기 | 2021년 | 2020년 | |||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |

| 국내 | 466,595 | 86 | 1,692,015 | 84 | 1,581,091 | 82 |

| 해외 | 74,142 | 14 | 314,373 | 16 | 349,148 | 18 |

| 보고부문의 합계 | 540,737 | 100 | 2,006,388 | 100 | 1,930,239 | 100 |

| 연결조정 | (38,364) | - | (165,829) | - | (194,752) | - |

| 중단영업손익 | - | - | - | - | (16,161) | - |

| 계속영업손익 | 502,373 | - | 1,840,559 | - | 1,719,326 | - |

2) 자산 및 비중

| (단위 : 백만원) |

| 구분 | 2022년 1분기 | 2021년 | 2020년 | |||

| 자산 | 비중 | 자산 | 비중 | 자산 | 비중 | |

| 국내 | 4,448,620 | 95 | 4,445,350 | 96 | 3,781,739 | 96 |

| 해외 | 228,630 | 5 | 196,872 | 4 | 150,392 | 4 |

| 보고부문의 합계 | 4,677,250 | 100 | 4,642,222 | 100 | 3,932,131 | 100 |

| 연결조정 | (1,172,580) | (1,145,388) | - | (690,929) | - | |

| 연결재무제표 금액 | 3,504,670 | 3,496,834 | - | 3,241,202 | - | |

다. 중요한 신규사업

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 용인도시공사가 시행하는 기흥역세권 도시개발사업 내 당사가 보유한 부지

(구, 신갈공장)에 대하여 단순한 처분이 아닌 아파트 및 오피스텔 등의 부동산개발

사업을 통하여 효율적으로 토지비를 회수하고 그 이상의 부가가치를 창출하고자

합니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

2008년 금융위기 이후 침체되었던 부동산 및 주택시장에 대한 그간의 공급부족 및 정부의 적극적인 부양정책 등으로 인하여 현재 시장은 정상화 되었으며, 기흥역세권은 5,100세대 규모의 주상복합아파트가 들어서는 미니신도시로 분당선과

용인경전철의 더블역세권으로 입지가 매우 우수한 지역입니다.

(3) 시장점유율

부동산개발 시장은 매우 방대하며 장기간에 걸쳐 사업을 진행하고 있으며, 개인 및 법인 다수가 시장에 참여하고 있어 연간 시장점유율을 산정하기가 매우 어렵습니다.

(4) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금조달원천, 예상투자회수기간 등

2015년 9월 분양을 개시하여 현재 분양 및 입주가 완료된 기흥역 더샵 주상복합 신축사업은 아파트 총분양매출액 약 5천억 규모입니다. 2021년 말까지 약1,946억원을 회수완료하였습니다. 2022년 상반기 까지 도시개발사업의 준공 및 토지 등기 후

최종 정산 시 잔여 약 8억원 회수될 예정입니다.

2. 주요 제품 및 서비스

- (주)녹십자홀딩스는 2001년 지주회사형태로 손익구조를 변경한 후 직접적인

제품 등의 생산은 없습니다.

- 아래는 상기 신규사업에 대한 사항입니다.

| 구분 | 주요 제품 또는 서비스 | 주요 원재료 |

| 분양사업 | 아파트, 오피스텔 | 토지 |

※ 기타사항은 '4. 매출에 관한 사항'을 참고하시기 바랍니다

3. 원재료 및 생산설비

가. 유형자산 현황

(1) 생산과 영업에 중요한 시설 및 설비 등

| 구분 | 중요 사업내용 | 소재지 |

| 본사(목암빌딩) | 지주회사업 | 경기도 용인시 기흥구 이현로 30번길 107 |

(2) 당분기 중 유형자산 변동내역

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 토지 | 건물 및 구축물 |

기계장치 | 기타의 유형자산 |

건설중인 자산 |

합계 |

| 기초 장부금액 | 203,404 | 545,920 | 146,649 | 34,899 | 138,099 | 1,068,971 |

| 취득 및 자본적지출(*1) | - | 842 | 6,848 | 1,827 | 4,727 | 14,244 |

| 대체(*2) | - | - | 707 | 109 | (773) | 43 |

| 대체(투자부동산)(*3) | (1,044) | 1,661 | - | - | - | 617 |

| 처분 등 | - | (36) | (40) | (15) | - | (91) |

| 감가상각 | - | (4,052) | (6,817) | (2,646) | - | (13,515) |

| 외화환산차이 | - | 471 | 358 | 48 | - | 877 |

| 당분기말 장부금액 | 202,360 | 544,806 | 147,705 | 34,222 | 142,053 | 1,071,146 |

| 취득원가 | 202,360 | 660,196 | 370,689 | 82,270 | 143,691 | 1,459,206 |

| 감가상각누계액 | - | (115,390) | (222,984) | (47,982) | - | (386,356) |

| 손상차손누계액 | - | - | - | (66) | (1,638) | (1,704) |

(*1) 당분기 중 유형자산 취득과 관련하여 미지급한 금액은 4,330백만원입니다.

(*2) 당분기 중 사용목적의 변경으로 재고자산에서 기타의유형자산으로 43백만원이 대체되었습니다.

(*3) 투자부동산에서 유형자산으로 617백만원이 대체되었습니다.

(3) 전기 중 유형자산 변동내역은 다음과 같습니다.

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 토지 | 건물 및 구축물 |

기계장치 | 기타의 유형자산 |

건설중인 자산 |

합계 |

| 기초 장부금액 | 229,514 | 486,848 | 139,556 | 20,405 | 95,514 | 971,837 |

| 취득 및 자본적지출(*1) | - | 4,874 | 19,218 | 15,035 | 75,034 | 114,161 |

| 대체(*2) | - | 20,334 | 5,411 | 6,231 | (31,902) | 74 |

| 대체(투자부동산)(*3) | (26,440) | (5,947) | - | - | - | (32,387) |

| 처분 등 | - | (4,300) | (219) | (838) | (1,013) | (6,370) |

| 감가상각 | - | (13,128) | (25,758) | (8,423) | - | (47,309) |

| 외화환산차이 | - | 1,694 | 1,597 | 237 | 459 | 3,987 |

| 사업결합으로인한 증가 | 330 | 55,545 | 6,844 | 2,252 | 7 | 64,978 |

| 전기말 장부금액 | 203,404 | 545,920 | 146,649 | 34,899 | 138,099 | 1,068,971 |

| 취득원가 | 203,404 | 656,889 | 362,970 | 80,497 | 139,737 | 1,443,497 |

| 감가상각누계액 | - | (110,969) | (216,321) | (45,532) | - | (372,822) |

| 손상차손누계액 | - | - | - | (66) | (1,638) | (1,704) |

(*1) 전기 중 유형자산 취득과 관련하여 미지급한 금액은 5,936백만원입니다.

(*2) 전기 중 사용목적의 변경으로 재고자산에서 기타의유형자산으로 117백만원이 대체되었으며, 건설중인자산에서 기타의무형자산으로 42백만원이 대체되었습니다.

(*3) 유형자산에서 투자부동산으로 32,387백만원이 대체되었습니다.

4. 매출 및 수주상황

가. 연결기준

| (단위: 백만원) | ||||||||||

| 구분 | 2022년 1분기 | 2021년 | 2020년 | |||||||

| 사업부문 | 품목 | 국내 | 해외 | 합계 | 국내 | 해외 | 합계 | 국내 | 해외 | 합계 |

| 의약품 제조 및 판매 | 혈액제제류 | 80,834 | 28,415 | 109,249 | 312,885 | 132,967 | 445,852 | 312,061 | 176,848 | 488,909 |

| OTC류 | 40,155 | 255 | 40,410 | 174,174 | 237 | 174,411 | 159,718 | 2,211 | 161,929 | |

| 일반제제류 | 76,930 | 18,874 | 95,804 | 283,655 | 32,546 | 316,201 | 258,761 | 23,815 | 282,576 | |

| 백신제제 | 8,524 | 8,892 | 17,416 | 155,939 | 107,229 | 263,168 | 253,376 | 107,999 | 361,375 | |

| 기타 | 71,709 | 16,280 | 87,989 | 210,773 | 37,062 | 247,835 | 174,165 | 31,484 | 205,649 | |

| 검체 등 진단 및 분석 | 89,062 | - | 89,062 | 187,367 | - | 187,367 | 99,643 | - | 99,643 | |

| 의료 서비스 및 시스템 개발공급 | 35,725 | - | 35,725 | 141,569 | - | 141,569 | 100,577 | - | 100,577 | |

| 임대 및 서비스업 | 31,727 | - | 31,727 | 73,934 | - | 73,934 | 78,785 | - | 78,785 | |

| 기타 | 31,929 | 1,426 | 33,355 | 151,719 | 4,332 | 156,051 | 144,005 | 6,791 | 150,796 | |

| 보고부문 합계 | 466,595 |

74,142 | 540,737 | 1,692,015 | 314,373 | 2,006,388 | 1,581,091 | 349,148 | 1,930,239 | |

| 연결조정 등 | - | - | (38,364) | - | - | (165,829) | - | - | (194,752) | |

| 중단영업 | - | - | - | - | - | - | - | - | (16,161) | |

| 연결재무제표 금액 | - | - | 502,373 | - | - | 1,840,559 | - | - | 1,719,326 | |

나. 별도기준

| (단위 : 백만원) |

| 구 분 | 2022년 1분기 | 2021년 | 2020년 |

| 영업수익: | |||

| 임대료수익 | 3,774 | 14,712 | 15,243 |

| 배당금수익 | 21,904 | 32,779 | 34,300 |

| 기타영업수익 | 6,049 | 26,443 | 29,242 |

| 합계 | 31,727 | 73,934 | 78,785 |

다. 수주상황

| (단위 : ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| - | - | - | - | - | - | - | - | - |

| 합 계 | - | - | - | - | - | - | ||

5. 위험관리 및 파생거래

가.시장위험과 위험관리

금융상품과 관련하여 연결기업은 시장위험, 신용위험 및 유동성위험에 노출되어 있습니다. 본 주석은 연결기업이 노출되어 있는 위의 위험에 대한 정보와 연결기업의 목표, 정책, 위험 평가 및 관리 절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 연결재무제표 전반에 걸쳐서 공시되어 있습니다.

(1) 위험관리 정책

연결기업의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있으며, 영업부서들과 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다. 이사회는 외환위험, 이자율위험, 신용 위험 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책 뿐 아니라, 전반적인 위험관리에 대한 문서화된 정책을 제공합니다.

연결기업의 위험관리 정책은 연결기업이 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장 상황과 연결기업의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 연결기업은 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다. 또한, 연결기업의 내부감사는 경영진이 연결기업의 위험관리 정책 및 절차의 준수여부를 어떻게 관리하는지 감독하고, 연결기업의 위험관리체계가 적절한지 검토합니다.

(2) 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

① 환위험

연결기업은 국제적으로 영업활동을 영위하고 있어 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채, 해외영업순투자와 관련하여 발생하고 있습니다.

연결기업은 외환규정에 의해서 환율변동위험을 관리하고 있습니다. 환율관리의 기본전략은 환율 영향으로 인한 손익 변동성을 축소하는 것입니다. 우선적으로 수출과 수입통화 대응을 통한 Natural Hedge로 환율변동 노출금액을 상쇄한 후 잔여 환율변동노출금액에 대하여는 주로 선물환 및 옵션과 같은 파생상품을 이용하여 환율변동위험을 관리하고 있습니다.

당분기말과 전기말 현재 연결기업의 환율변동 위험에 노출된 원화로 환산한 화폐성 외화 자산 및 부채는 다음과 같습니다.

㉮ 당분기말

| (외화단위: 천USD, 천EUR, 천JPY, 천CAD, 천THB, 천GBP, 천VND, 천SGD, 천CNY 원화단위: 백만원) | |||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 구분 | USD | EUR | JPY | CAD | THB | GBP | HKD | AUD | VND | SGD | CNY | CHF | 환산 금액 |

| 외화 자산 | 100,832 | 15,765 | 482,425 | 7 | 793 | - | - | - | 21,333 | 387 | 20 | - | 148,564 |

| 외화 부채 | 14,218 | 1,641 | 72,160 | - | 60 | 159 | 217 | 200 | - | 5 | 16,062 | 37 | 23,724 |

㉯ 전기말

| (외화단위: 천USD, 천EUR, 천JPY, 천CAD, 천THB, 천GBP, 천TRY, 천VND, 천SGD, 천CNY 원화단위: 백만원) | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 구분 | USD | EUR | JPY | CAD | TRY | THB | GBP | VND | SGD | CNY | 환산 금액 |

| 외화 자산 | 158,329 | 4,682 | 110,511 | 27 | - | 796 | - | 260,219 | 195 | 12,517 | 197,692 |

| 외화 부채 | 21,503 | 554 | 46,701 | 23 | 23 | - | 125 | - | 1 | - | 26,941 |

당분기말과 전기말 현재 연결기업이 보유한 원화로 환산한 외화 금융자산(부채)의 원화기준 10% 절상(하)시 당기손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 원화기준 10% 절상시 |

원화기준 10% 절하시 |

원화기준 10% 절상시 |

원화기준 10% 절하시 |

|

| 외화자산(A) | 133,708 | 163,421 | 177,923 | 217,462 |

| 외화부채(B) | 21,351 | 26,096 | 24,247 | 29,636 |

| (A)-(B) | 112,357 | 137,325 | 153,676 | 187,826 |

| 분석전 금액(장부금액) | 124,840 | 124,840 | 170,751 | 170,751 |

| 순효과 | (12,483) | 12,485 | (17,075) | 17,075 |

② 이자율위험

연결기업의 이자율 위험은 주로 변동이자부 예금과 차입금에 연관되어 있으며, 이와 관련된 이자수익 및 비용은 이자율 위험에 노출되어 있습니다. 특히 이자율 위험은 주로 단기 변동이자부 차입금으로부터 발생됩니다. 고정이자율이 적용되는 예금과 차입금의 경우, 이자율 변동에 따른 당기손익이나 자본에 미치는 영향은 없습니다.

당분기말과 전기말 현재 연결기업의 이자율변동 위험에 노출된 변동이자부 금융자산및 부채는 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 금융자산 | - | - |

| 금융부채 | 208,332 | 221,577 |

당분기말과 전기말 현재 다른 모든 변수가 일정하고 변동이자부 금융자산 및 부채의 이자율이 100bp변동 시 세전이익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | (2,083) | 2,083 | (2,216) | 2,216 |

③ 가격위험

가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 연결기업은 일반상품 및 기타지분상품중 상장지분상품과 관련하여 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 기타 가격변동위험에 노출되어 있습니다. 연결기업의 경영진은시장가격의 변동으로 인하여 일반상품 및 상장지분상품의 공정가치 또는 미래현금흐름이 변동할 위험을 정기적으로 측정하고 있습니다. 포트폴리오내에서 중요한 투자자산의 관리는 개별적으로 이루어지고 있으며, 취득과 처분은 연결기업의 경영진이 승인하고 있습니다.

당분기말과 전기말 현재 시장성 있는 주식의 시장가격이 5% 변동시 상장지분상품의가격변동이 당(분)기손익 및 기타포괄손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| 법인세 차감전 당(분)기순손익 | 668 | (668) | 1,224 | (1,224) |

| 법인세효과 | (162) | 162 | (296) | 296 |

| 법인세 차감후 당(분)기순손익 | 506 | (506) | 928 | (928) |

| 법인세 차감전 기타포괄손익 | 677 | (677) | 757 | (757) |

| 법인세효과 | (164) | 164 | (183) | 183 |

| 법인세 차감후 기타포괄손익 | 513 | (513) | 574 | (574) |

(3) 신용위험

신용위험은 회사의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래 상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 연결기업은 신용정책에 의하여 효율적 신용위험 관리, 신속한 의사결정 지원 및 채권 안전장치 마련을 통한 손실 최소화를 목적으로 신용위험을 관리하고 있습니다. 연결기업은 신용위험을 관리하기 위하여 주기적으로 고객과 거래 상대방의 재무 상태와 과거경험 및 기타요소들을 고려하여 재무 신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

연결기업은 당분기 중 손상의 징후나 회수기일이 초과된 채권 등에 대하여 당분기말 현재 채무불이행이 예상되는 경우, 그 위험을 적절히 평가하여 연결재무상태표에 반영하고 있습니다.

당분기말 현재 신용위험에 노출된 연결기업의 금융자산은 다음과 같으며, 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

| (단위: 백만원) | |

|---|---|

| 구분 | 당분기말 |

| 현금및현금성자산(*1) | 354,861 |

| 매출채권및기타채권 | 525,720 |

| 기타금융자산(*1) | 124,927 |

| 합계 | 1,005,508 |

(*1) 연결기업이 보유하는 현금시재액 및 지분상품은 제외하였습니다.

(4) 유동성위험

유동성위험은 연결기업이 유동성 부족으로 인해 금융부채에 대한 지급 의무를 이행 못하거나, 정상적인 영업을 위한 자금조달이 불가능한 경우 발생하고 있습니다.

연결기업은 1개월 자금수지계획을 수립함으로써 영업활동, 투자활동, 재무활동에서의 자금수지를 미리 예측하고 있으며, 이를 통해 필요 유동성 규모를 사전에 확보하고 유지하여 향후에 발생할 수 있는 유동성리스크를 사전에 관리하고 있습니다. 당분기말 현재 ㈜하나은행 등과의 일반대출 및 당좌차월 한도를 유지하여 유동성 위험에 대비하고 있습니다.

당분기말과 전기말 현재 연결기업의 주요 금융부채의 연도별 상환계획은 다음과 같습니다.

| (단위: 백만원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 과목 | 당분기말 | 전기말 | ||||||

| 1년미만 | 1년초과 | 계약상 현금흐름 |

장부가액 | 1년미만 | 1년초과 | 계약상 현금흐름 |

장부가액 | |

| 단기차입부채 | 515,898 | - | 515,898 | 510,307 | 515,418 | - | 515,418 | 509,432 |

| 장기차입부채 | 11,974 | 552,011 | 563,985 | 502,694 | 8,011 | 553,206 | 561,217 | 508,783 |

| 매입채무및기타채무 | 267,269 | 12,968 | 280,237 | 280,237 | 274,259 | 13,163 | 287,422 | 287,422 |

| 리스부채 | 7,300 | 23,666 | 30,966 | 28,697 | 6,580 | 23,342 | 29,922 | 27,569 |

| 합계 | 802,441 | 588,645 | 1,391,086 | 1,321,935 | 804,268 | 589,711 | 1,393,979 | 1,333,206 |

(5) 자본관리

연결기업의 자본위험관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

연결기업은 자본구조를 유지 또는 조정하기 위하여 주주에게 지급되는 배당을 조정하고, 주주에 자본금을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다. 연결기업은 산업내의 타사와 마찬가지로 부채비율에 기초하여 자본을 관리하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있으며,순차입금비율은 차입금에서 예금을 차감한 순액을 자본총계로 나누어 산출하고 있습

니다.

당분기말과 전기말 현재의 부채비율, 순차입금비율은 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 부채총계(A) | 1,597,467 | 1,586,105 |

| 자본총계(B) | 1,907,204 | 1,910,729 |

| 현금 및 예금(C) | 383,616 | 361,655 |

| 차입금(D) | 1,013,001 | 1,018,215 |

| 부채비율(A/B) | 83.76% | 83.01% |

| 순차입금비율(D-C)/B | 33.00% | 34.36% |

나. 파생상품 및 풋백옵션 등 거래 현황

당분기말과 전기말 현재 파생상품자산 및 부채의 내역은 다음과 같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 파생상품자산(*1) |

2,909 | 820 | 1,232 | 153 |

| 파생상품부채(*2) | 31,074 | 286 | 5,253 | 1,421 |

(*1) 연결기업의 종속기업인 ㈜GC케어(구.㈜녹십자헬스케어)가 발행한 전환상환우선주의 주주간 계약 및 연결기업의 종속기업인 ㈜녹십자엠에스가 발행한 전환사채의 매도청구권에 대한 평가입니다. 당분기말 현재 연결기업은 주주간 계약 및 전환사채 매도청구권의 공정가치를 파생상품자산으로 회계처리하였습니다.

(*2) 전환사채에 부여된 조기상환청구권 및 전환권을 내재파생상품으로 분류하여 당기손익-공정가치측정금융부채로 인식하고 있습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

-㈜녹십자 외 계열회사 등

① 생산시설 및 오피스 임대차 계약

② 기타 경영상의 주요계약

: "녹십자" 상표권사용계약, 무형자산임차계약(기술료), Staff기능대행위탁계약

나. 연구개발 활동

- 당사의 직접적인 연구개발 활동은 없습니다.

7. 기타 참고사항

가. 산업분석

지주회사(持株會社, Holding Company)란 다른 회사의 주식소유를 목적으로 하는

회사이며 크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는독립적인 사업을 영위하지 않고, 다른 회사의 주식을 소유함으로써 그 회사들로부터 받는 배당금 등을 주된 수입원으로 하고 있습니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른 회사의 주식을 소유하는 회사입니다.

우리나라의 지주회사제도는 독점규제 및 공정거래에관한법률(이하 '공정거래법')에 규정되어 있습니다. 정부에서는 1986년 공정거래법 개정시 지주회사 설립 및 전환을금지시켰으나, 1997년 외환위기 이후 기업들의 구조조정과정을 촉진한다는 취지하에 1999년 공정거래법을 개정하여 지주회사를 허용하였습니다.

지주회사의 장점으로는 경영효율성 및 투명성 향상, 지배구조 개선, 외자유치 원활 등을 들 수 있습니다.

나. 특허 현황

2022년 당분기 기준 녹십자홀딩스는 국내특허권 9건, 해외특허권 41건을 보유하고 있으며, 국내외 심사중인 특허 가 14여건 있습니다.

녹십자홀딩스가 보유 중인 주요 특허로는 혈장유래 면역글로불린 제제 및 제조방법, 혈장유래 혈액응고인자, 혈장유래 B형간염 바이러스 중화항체, 피브리노겐의 정제방법, 면역글로불린 정제방법 등 주로 혈장으로부터 유래하는 의약품과 혈장의 정제방법에 관한 특허들, 또는 이를 재조합으로 제조한 물질이나 제조방법 등에 관한 특허들을 보유하고 있습니다.

다. 상표 현황

녹십자홀딩스는 2022년 당분기 기준 국내상표권 약 531건, 해외상표권 약 193건

정도를 보유하고 있으며, 국내 및 해외에서 약 100여건의 상표가 심사 진행중에

있습니다.

국내 상표로는 종전 사명 상표와 녹십자홀딩스 및 자회사 전체가 사용하는 신규CI “GC로고”상표를 전류(1~45류)에서 등록받은 바 있으며, 신규CI와 자회사 상호를

결합한 사명 상표 또한 등록, 보유하고 있습니다.

해외 상표로는 신규CI인 "GC로고” 상표를 녹십자홀딩스 및 자회사의 해외사업을 고려하여 각 국가별로 적합한 상품류와 서비스류를 선정하여 2018년 6월 마드리드 의정서 가입국인 39개국과 개별국가 40개국으로 상표 출원을 완료하였으며, 현재까지도 해외 각국에 등록을 진행 중에 있습니다.

주요 종속회사의 사업의 내용은 아래와 같습니다.

[주요종속회사 ㈜녹십자]

1. 사업의 개요

당사는 혈액제제와 백신제제를 필두로 전문의약품, OTC제제 등의 의약품을 제조 및 판매하고 있습니다. 2022년 1분기 당사의 매출은 연결 기준 4,169억원으로 전년동기 2,822억 대비 47.7% 증가하였으며, 주요 거래처는 종합병원, 의원, 시약도매상, 약국, 적십자 등으로 구성되어 있습니다.

[부문별 주요 제품 및 서비스]

| 사업부문 | 주요 제품 및 서비스 | 2022년 1분기 매출비중 |

비고 |

| 의약품 등 제조 및 판매 |

혈액제제류 | 22.7% | - |

| OTC류 | 9.7% | - | |

| 일반제제류 | 23.0% | - | |

| 백신제제 | 4.2% | - | |

| 기타 | 21.1% | - | |

| 검체 등 진단 및 분석 | 혈액 진단 및 유전자 분석 | 21.4% | - |

| 기타 | 축산업 등 기타 서비스 | 0.7% | - |

| 연결조정 등 | - | -2.8% | - |

※ 연결재무제표 기준입니다.

혈액제제는 2021년 2월 면역글로블린 10% IVIG 미국 품목 허가를 신청하였고, 2022년 2월 complete response letter(CRL)을 수령하였습니다. CRL 요청사항에 따라, 추후 당사는 현장 실사를 진행한 후 허가 심사를 재개할 예정입니다. 또한, 북미 혈액제제 사업 가속화를 위해 이원화 되어있던 북미 혈액제제 부문 구조를 녹십자로 일원화하였고 2017년 가동 시작한 혈액제제 생산시설(오창공장PD2관)을 통해 국내외 시장에 안정적인 생산과 공급을 하고 있습니다.

백신제제는 독감백신과 수두백신의 해외시장 개척을 통해 수출이 지속적으로 증가하고 있습니다. 독감백신의 경우 기존 3가백신에서 4가백신으로의 전환 트렌드에 발 빠른 대응으로 매출 및 수익 증진에 기여하고 있습니다. 특히 코로나19 팬더믹 상황에서 독감백신 특수에 따른 공급을 안정적으로 진행하였습니다. 수두백신도 꾸준한 수주실적으로 해외시장에서 성장이 지속되고 있으며, 글로벌 기준에 부합하는 수두백신Ⅱ가 허가 완료 되었습니다. 또한 2017년 미국에 설립한 해외법인(Curevo)을 통해 차세대 프리미엄 대상포진백신 임상 1상을 완료하였고 2상을 진행중에 있습니다.

혈액제제와 백신제제 이외에도 Recombinant제제의 주요 프로젝트인 헌터증후군

치료제 '헌터라제'는 중국과 일본에서 허가를 획득하였고, 혈우병치료제인 '그린진에프'가 중국 국가약품감독관리국(NMPA)에 품목허가를 획득하여 각 치료제의 성장 잠재성이 큰 중국을 포함한 세계시장을 개척 해 나아갈 것입니다.

당사는 경쟁력을 갖춘 전략제품을 필두로 글로벌 진출을 위해 전사적인 자원과 역량을 집중하고 있으며, 지속적으로 글로벌 제약사로의 도약을 위해 전력을 다 할 것입니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 | 비율(%) |

| 제/상품 | 혈액제제류 | 알부민 상실, 면역결핍, 혈액응고제 등 |

알부민, 아이비글로블린, Advate 외 |

94,729 | 35.8 |

| 백신제제류 | 질병예방 | 독감백신, 수두박스, 조스타박스 외 |

17,416 | 6.6 | |

| 일반제제류 | 골관절염, 헌터증후군 치료, B형 간염치료 등 |

신바로, 헌터라제, 바라크루드 외 |

95,803 | 36.2 | |

| OTC류 | 외염소염진통제, 소화제, 프리미엄 분유 등 |

제놀,백초, 디오겔, 노발락 외 |

40,410 | 15.3 | |

| 소 계 | - | - | 248,358 | 93.9 | |

| 기 타 | 용역 등 | - | 16,057 | 6.1 | |

| 합 계 | - | - | 264,415 | 100.0 | |

※ 별도 재무제표 기준

나. 주요 제품 등의 가격변동추이

| (단위 : 원) |

| 구 분 | 제54기 1분기 | 제53기 | 제52기 |

| 알부민 (20%,100ML) | 94,334 | 93,549 | 93,549 |

| 정주용헤파빅주 (10 ml) | 228,160 | 228,160 | 228,160 |

| 헌터라제 (3ml) | 2,254,200 | 2,254,200 | 2,254,200 |

| 아이비글로블린 10% (100ml) | 214,617 | 206,197 | 206,197 |

▷ 산출기준

- 가격은 의료보험약가(기준약가) 금액임.

- 건강보험심사평가원 의약품 정보 참조.

3. 원재료 및 생산설비

가. 원재료에 관한 사항

1) 주요 원재료 등의 현황

| (단위 : 백만원) |

| 구 분 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율(%) |

| 의약품제조 (오창공장) |

원재료 | Plasma | 알부민 외 | 17,972 | 36.3 |

| 기 타 | - | 12,149 | 24.5 | ||

| 의약품제조 (화순공장) |

원재료 | 부화란 | 독감백신 | 2,267 | 4.6 |

| 기 타 | - | 6,295 | 12.7 | ||

| 의약품제조 (음성공장) |

원재료 | 자오가 | 신바로 | 1,023 | 2.1 |

| 기 타 | - | 9,777 | 19.8 | ||

| 합 계 | - | - | 49,482 | 100.0 | |

2) 주요 원재료 등의 가격변동추이

| (단위 : 원/kg, LT, EA) |

| 품 목 | 제54기 1분기 | 제53기 | 제52기 | |

| Plasma(TIG) | 수 입 | 326,608/LT | 314,523/LT | 249,239/LT |

| Plasma(HBIG) | 수 입 | - | - | 494,875/LT |

| Plasma(KRC) | 국 내 | 118,620/LT | 119,562/LT | 119,378/LT |

| 농축 글리세린 | 수 입 | 2,800/kg | 1,812/kg | 1,455/kg |

| 부화란 | 국 내 | 514/EA | 507/EA | 499/EA |

※ Plasma(HBIG)는 당분기 입고 내역이 없어 가격을 기재하지 않음.

(1) 산출기준

- 산출단위 : 금액단위 - 원, 원료-kg, LT, EA(산출방법:이동평균법)

(2) 주요 가격변동원인

- 제약회사에서 사용되는 원료는 수입의존도가 높음에 따라 공급처의 수입단가 조정 및 환율변동에 의한 가격 차이가 발생할 수 있습니다.

나. 생산 및 설비에 관한 사항

1) 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 제54기 1분기 | 제53기 | 제52기 |

| 금액 | 금액 | 금액 | |||

| 의약품 제 조 |

제 놀 류 | 음성공장 | 2,500 | 11,086 | 9,069 |

| 기타 | 14,504 | 71,553 | 78,390 | ||

| 소 계 | 17,004 | 82,639 | 87,459 | ||

| 아이비글로불린 | 오창공장 | 28,888 | 195,049 | 160,484 | |

| 알부민 | 22,302 | 116,458 | 130,568 | ||

| 기타 | 31,478 | 139,185 | 100,510 | ||

| 소 계 | 82,667 | 450,692 | 391,562 | ||

| 독감백신 | 화순공장 | 891 | 84,645 | 51,576 | |

| 기타 | 9,194 | 32,483 | 40,764 | ||

| 소 계 | 10,086 | 117,128 | 92,340 | ||

| 합 계 | 109,757 | 650,459 | 571,361 | ||

※ 생산실적 금액을 바탕으로 가동률에 근거하여 산출함.

※ 제53기부터 독감백신 일부 공정을 오창공장에서 진행하고 있습니다.

(2) 생산능력의 산출근거

가) 산출방법 등

① 산출기준

당사의 주력품인 제놀, 알부민, 아이비글로불린, 독감백신 등은 개별로 표시하고

나머지는 기타에 합산

② 산출방법

생산능력 산출방법 = 생산설비능력 ×설비대수 × 일일설비가동시간 ×

(1-준비율) × 근무일수(생산제품의 구성에 따라 생산능력에 변동이 있을 수 있음)

나) 평균가동시간

| (단위 : H) |

| 사업소 | 일일 | 월간 | 당분기 | 비 고 |

| 음성공장 | 6 | 135 | 405 | - |

| 오창공장 | 5 | 98 | 294 | - |

| 화순공장 | 7 | 153 | 458 | - |

2) 생산실적 및 가동률

(1) 생산실적

| (단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 제54기 1분기 | 제53기 | 제52기 |

| 금액 | 금액 | 금액 | |||

| 의약품 제 조 |

제 놀 류 | 음성공장 | 2,011 | 8,281 | 5,986 |

| 기타 | 11,665 | 53,450 | 51,737 | ||

| 소 계 | 13,676 | 61,731 | 57,723 | ||

| 알부민 | 오창공장 | 16,870 | 110,398 | 88,786 | |

| 아이비글로불린 | 13,024 | 65,915 | 109,130 | ||

| 기타 | 18,383 | 78,779 | 68,346 | ||

| 소 계 | 48,278 | 255,092 | 266,262 | ||

| 독감백신 | 화순공장 | 809 | 72,626 | 47,450 | |

| 기타 | 8,349 | 27,870 | 37,503 | ||

| 소 계 | 9,158 | 100,496 | 84,953 | ||

| 합 계 | 71,111 | 417,318 | 408,938 | ||

※ 생산실적 금액은 당분기 제품제조원가명세서에 근거하여 작성함.

※ 제53기부터 독감백신 일부 공정을 오창공장에서 진행하고 있습니다.

(2) 당분기 가동률

| (단위 : H ) |

| 사업소 | 가동가능시간 | 실제가동시간 | 평균가동률 |

| 음성공장 | 504 | 403 | 80% |

| 오창공장 | 504 | 292 | 58% |

| 화순공장 | 504 | 459 | 91% |

1. 당분기 가동가능시간: 8시간(1일가동시간) × 21일/월 기준.

2. 평균가동률: 각 공장 품목별 (연간 생산량/연간 Capacity)의 산술평균.

3. 상기 가동율은 충전부문의 완제품 생산기준의 가동율임.

3) 생산설비의 현황 등

(1) 생산과 영업에 중요한 시설 및 설비 등

당사는 용인에 위치한 본사 및 R&D센터와 오창·화순·음성의 3개 공장, 서울을

포함한 전국 10개 사업장을 운영하고 있습니다.

| 구분 | 중요 사업내용 | 소재지 |

|---|---|---|

|

본사 |

지원, 관리업무 |

경기도 용인시 기흥구 이현로 30번길 107 |

|

R&D센터 |

연구개발 |

경기도 용인시 기흥구 이현로 30번길 93 |

|

오창공장 |

혈액제제 생산 |

충청북도 청주시 청원구 오창읍 과학산업2로 586 |

|

화순공장 |

백신제제 생산 |

전라남도 화순군 화순읍 산단길 40 |

|

음성공장 |

일반의약품 생산 |

충청북도 음성군 금왕읍 무극로 65번길 26 |

|

서울사업장 |

영업 |

서울특별시 서초구 사임당로 70 |

|

경기사업장 |

〃 |

경기도 용인시 기흥구 흥덕중앙로 120 |

|

인천사업장 |

〃 |

인천광역시 남동구 선수촌공원로 17번길 2 |

|

원주사업장 |

〃 |

강원도 원주시 만대로 16 |

|

대전사업장 |

〃 |

대전광역시 동구 동서대로 1663 |

|

부산사업장 |

〃 |

부산광역시 동래구 충렬대로 319 |

|

대구사업장 |

〃 |

대구광역시 북구 유통단지로 50 |

|

창원사업장 |

〃 |

경상남도 창원시 마산회원구 내서읍 삼계로 9 |

|

광주사업장 |

〃 |

광주광역시 서구 상무대로 695번길 14 |

|

전주사업장 |

〃 |

전라북도 전주시 완산구 화산천변4길16-4 |

당사의 시설 및 설비는 토지, 건물 및 구축물, 기계장치, 기타의유형자산, 건설중인 자산 등이 있으며, 2022년 당분기말 현재 연결기준 장부가액은 7,997억원입니다.

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 토지 (*3) |

건물 및 구축물(*3) |

기계장치 (*3) |

기타의 유형자산 |

건설중인 자산 |

합계 |

| 기초 장부금액 | 18,025 | 481,927 | 127,995 | 20,948 | 150,176 | 799,071 |

| 취득 및 자본적지출(*1) | - | 15 | 6,170 | 639 | 4,155 | 10,979 |

| 대체(*2) | (676) | 1,770 | 621 | - | (621) | 1,094 |

| 처분 등 | - | - | (9) | (1) | - | (10) |

| 감가상각 | - | (3,483) | (6,257) | (1,678) | - | (11,418) |

| 외화환산차이 | - | - | (7) | 5 | - | (2) |

| 기말 장부금액 | 17,349 | 480,229 | 128,513 | 19,913 | 153,710 | 799,714 |

| 취득원가 | 17,349 | 575,420 | 340,169 | 52,313 | 156,525 | 1,141,776 |

| 감가상각누계액 | - | (94,628) | (211,374) | (32,400) | - | (338,402) |

| 손상차손누계액 | - | (563) | (282) | - | (2,815) | (3,660) |

(*1) 당분기 중 유형자산 취득과 관련하여 미지급한 금액은 3,985백만원입니다.

(*2) 당분기말 현재 투자부동산과 대체된 금액이 포함되어 있습니다.

(*3) 당분기말 현재 유형자산 중 일부가 관련 부채에 대한 담보로 제공되어 있습니다 (주석 31 참조).

(2) 설비의 신설ㆍ매입 계획 등

가) 현재 진행중인 중요한 투자 내역

충청북도 오창공장 기존 혈액제제 및 백신제제 등 녹십자 완제공장 (충전/포장/자재보관 등) 통합을 위한 통합완제관 신축 투자를 진행중입니다.

나) 향후 중요한 투자 계획

향후 중요한 투자 계획은 없습니다.

4. 매출 및 수주상황

가. 매출실적

1) 부문별 매출

| (단위 : 백만원) |

| 사업부문 | 품목 | 제54기 1분기 | 제53기 | 제52기 |

|---|---|---|---|---|

| 의약품 제조 및 판매 | 혈액제제류 | 94,729 | 374,203 | 418,366 |

| OTC류 | 40,410 | 174,411 | 161,929 | |

| 일반제제류 | 95,803 | 316,201 | 282,576 | |

| 백신제제 | 17,416 | 263,168 | 361,375 | |

| 기타 | 87,989 | 247,835 | 205,650 | |

| 검체 등 진단 및 분석 | 89,062 | 187,367 | 99,643 | |

| 기타 | 2,818 | 22,049 | 19,331 | |

| 보고부문 합계 | 428,227 | 1,585,234 | 1,548,870 | |

| 연결조정 등 | (11,285) | (47,408) | (42,082) | |

| 중단영업손익 | - | - | (2,673) | |

| 합계 | 416,942 | 1,537,826 | 1,504,115 | |

※연결기업은 고객과의 계약에서 생기는 수취채권에 대해 당분기 419백만원(전분기 377백만원)의 손상차손을 인식하고 연결포괄손익계산서의 판매비와관리비에 표시하였습니다.

※ '제52기' 재무정보는 중단사업에 대한 손익이 제외된 자료입니다.

2) 지역별 매출

| (단위 : 백만원 ) |

| 품 목 | 제54기 1분기 | 제53기 | 제52기 | |

|---|---|---|---|---|

| 혈액제제류 | 수 출 | 13,895 | 61,318 | 106,306 |

| 내 수 | 80,834 | 312,885 | 312,060 | |

| 합 계 | 94,729 | 374,203 | 418,366 | |

| 백신제제류 | 수 출 | 8,892 | 107,229 | 107,999 |

| 내 수 | 8,524 | 155,939 | 253,376 | |

| 합 계 | 17,416 | 263,168 | 361,375 | |

| 일반제제류 | 수 출 | 18,873 | 32,546 | 23,815 |

| 내 수 | 76,930 | 283,655 | 258,761 | |

| 합 계 | 95,803 | 316,201 | 282,576 | |

| OTC류 | 수 출 | 255 | 237 | 2,211 |

| 내 수 | 40,155 | 174,174 | 159,718 | |

| 합 계 | 40,410 | 174,411 | 161,929 | |

| 기타 | 수 출 | 16,428 | 37,608 | 31,484 |

| 내 수 | 152,156 | 372,235 | 248,385 | |

| 합 계 | 168,584 | 409,843 | 279,869 | |

| 합 계 | 수 출 | 58,343 | 238,938 | 271,815 |

| 내 수 | 358,599 | 1,298,888 | 1,232,300 | |

| 합 계 | 416,942 | 1,537,826 | 1,504,115 | |

※ '제52기' 재무정보는 중단사업에 대한 손익이 제외된 자료입니다.

나. 판매경로 및 판매방법 등

1) 판매조직

|

|

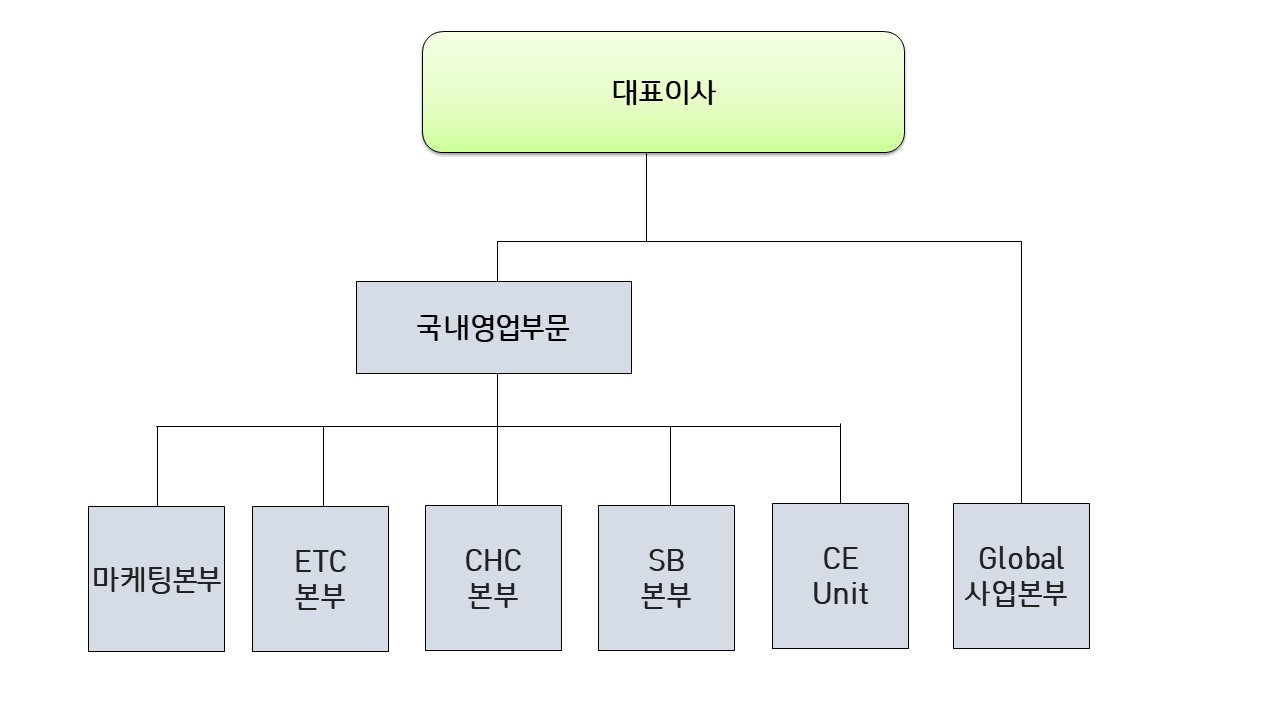

영업조직도 |

- 마케팅 본부: 마케팅 전략 수립

- ETC 본부: 전국 10개 (서울, 경기, 인천, 원주, 부산, 대구, 광주, 대전, 창원, 전주)사업장 운영 / 전문의약품

- CHC 본부: 전국 10개 (서울, 경기, 인천, 원주, 부산, 대구, 광주, 대전, 창원, 전주)사업장 운영 / CHC의약품

- SB 본부 : 희귀질환(Hemo, O&G) 및 백신

- CE Unit: 영업지원

- Global 사업본부 : 해외 일반수출 및 해외 Project 사업, 희귀질환(헌터증후군) 품목 해외 수출

2) 판매경로

(1) 의약유통

① 회사 → 약국

② 회사 → 의원

(2) 종합병원유통

① 회사 → 병원

② 회사 → 도매상 → 병원 (종합병원, 국공립병원)

(3) 도매유통

① 회사 → 도매상 → 약국, 병원

3) 판매방법 및 조건

(1) 판매방법: 도매상을 통한 간접판매방식과 영업사원을 통한 직접판매방식

(2) 판매조건: 대금 결재는 현금과 어음으로 이루어지며, 평균 회전기일은 2~3개월임

4) 판매전략

(1) 대중매체 및 전문지 광고

(2) 현장중심의 1:1판매와 디테일을 통한 내실 강화

(3) 제품의 차별화와 담당BM의 제품 책임제

(4) 해외투자

(5) 해외신시장 개척: 중남미, 아프리카, 베트남, 인도네시아, 중국 등

다. 수주상황

당사는 WHO(세계보건기구) 산하기관인 PAHO(범美보건기구)에 독감 및 수두백신 입찰 수주에 성공하였으며, UNICEF(유엔아동기금)에 독감백신 수주에 성공하였습니다. 또한, 브라질 정부 의약품 입찰에서 당사의 혈액제제 수주에 성공하였습니다.

| 수주통보일 | 수주처 | 품목 | 비고 |

|---|---|---|---|

| 2018.10.06 | 브라질 정부 의약품 입찰 | IVIG-SN(면역결핍치료제) | - |

|

2018.12.07 |

WHO(세계보건기구)산하기관 PAHO(범美보건기구) |

2019~2020년 수두백신 |

- |

|

2019.05.20 |

2019년 북반구용 독감백신(멀티도즈) |

- | |

| 2019.11.01 | 2020년 남반구용 독감백신(싱글,멀티도즈 포함) | - | |

| 2020.04.17 | 2020년 북반구용 독감백신(싱글,멀티도즈 포함) | - | |

| 2020.10.27 | 2021년 남반구용 독감백신(싱글,멀티도즈 포함) | - | |

| 2021.06.04 | 2021년 북반구용 독감백신(싱글,멀티도즈 포함) | - | |

| 2021.12.09 | 2022년 남반구용 독감백신(싱글,멀티도즈 포함) | - | |

| 2019.06.05 | UNICEF (유엔아동기금) |

2019년 남반구용 독감백신 | - |

| 2019.09.06 | 2019년 북반구용 독감백신 | - | |

| 2020.02.21 | 2020년 남반구용 독감백신 | - | |

| 2020.06.19 | 2020년 북반구용 독감백신 | - | |

| 2021.01.08 | 2021년 남반구용 독감백신 | - | |

| 2021.04.02 | 2021년 북반구용 독감백신 | - | |

| 2022.03.18 | 2022년 북반구용 독감백신 | - |

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

금융상품과 관련하여 연결기업은 시장위험, 신용위험 및 유동성위험에 노출되어 있습니다. 본 주석은 연결기업이 노출되어 있는 위의 위험에 대한 정보와 연결기업의 목표, 정책, 위험 평가 및 관리 절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 재무제표 전반에 걸쳐서 공시되어 있습니다.

1) 위험관리 정책

연결기업의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있으며, 영업부서들과 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다. 이사회는 외환위험, 이자율위험, 신용 위험 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책 뿐 아니라, 전반적인 위험관리에 대한 문서화된 정책을 제공합니다.

연결기업의 위험관리 정책은 연결기업이 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장 상황과 연결기업의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 연결기업은 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다. 또한, 연결기업의 내부감사는 경영진이 연결기업의 위험관리 정책 및 절차의 준수여부를 어떻게 관리하는지 감독하고, 연결기업의 위험관리체계가 적절한지 검토합니다.

2) 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

① 환위험

연결기업은 국제적으로 영업활동을 영위하고 있어 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채, 해외영업순투자와 관련하여 발생하고 있습니다.

연결기업은 외환규정에 의해서 환율변동위험을 관리하고 있습니다. 환율관리의 기본전략은 환율 영향으로 인한 손익 변동성을 축소하는 것입니다. 우선적으로 수출과 수입통화 대응을 통한 Natural Hedge로 환율변동 노출금액을 상쇄한 후 잔여 환율변동노출금액에 대하여는 주로 선물환 및 옵션과 같은 파생상품을 이용하여 환율변동위험을 관리하고 있습니다.

당분기말과 전기말 현재 연결기업의 환율변동 위험에 노출된 원화로 환산한 화폐성 외화 자산 및 부채는 다음과 같습니다.

① 당분기말

| (외화단위: 천USD, 천EUR, 천JPY, 천CAD, 천THB, 천GBP, 천HKD, 천SGD, 천VND, 천CHF, 천AUD, 원화단위: 백만원) | ||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 구분 | USD | EUR | JPY | CAD | THB | GBP | HKD | SGD | VND | CHF | AUD | 환산금액 |

| 외화 자산 | 61,626 | 15,765 | 482,425 | 7 | 729 | - | - | 387 | 21,333 | - | - | 101,087 |

| 외화 부채 | 9,881 | 1,641 | 72,160 | - | 60 | 159 | 217 | 5 | - | 37 | 200 | 15,421 |

② 전기말

| (외화단위: 천USD, 천EUR, 천JPY, 천CAD, 천THB, 천GBP, 천TRY, 천SGD, 천VND, 원화단위: 백만원) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 구분 | USD | EUR | JPY | CAD | THB | GBP | TRY | SGD | VND | 환산금액 |

| 외화 자산 | 121,050 | 4,682 | 110,511 | 27 | 729 | - | - | 195 | 260,219 | 151,164 |

| 외화 부채 | 16,656 | 554 | 46,701 | 23 | - | 125 | 23 | 1 | - | 21,195 |

당분기말과 전기말 현재 연결기업이 보유한 원화로 환산한 외화 금융자산(부채)의 원화 기준 10% 절상(하)시 당기손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 원화기준 10% 절상시 |

원화기준 10% 절하시 |

원화기준 10% 절상시 |

원화기준 10% 절하시 |

|

| 외화자산(A) | 90,978 | 111,196 | 136,047 | 166,280 |

| 외화부채(B) | 13,879 | 16,963 | 19,075 | 23,314 |

| (A)-(B) | 77,099 | 94,233 | 116,972 | 142,966 |

| 분석전 금액(장부금액) | 85,666 | 85,666 | 129,969 | 129,969 |

| 순효과 | (8,567) | 8,567 | (12,997) | 12,997 |

② 이자율위험

연결기업의 이자율 위험은 주로 변동이자부 예금과 차입금에 연관되어 있으며, 이와 관련된 이자수익 및 비용은 이자율 위험에 노출되어 있습니다. 특히 이자율 위험은 주로 단기 변동이자부 차입금으로부터 발생됩니다. 고정이자율이 적용되는 예금과 차입금의 경우, 이자율 변동에 따른 당기손익이나 자본에 미치는 영향은 없습니다.

당분기말과 전기말 현재 연결기업의 이자율변동 위험에 노출된 변동이자부 금융자산및 부채는 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 금융부채 | 43,400 | 21,220 |

당분기말과 전기말 현재 다른 모든 변수가 일정하고 변동이자부 금융자산 및 부채의 이자율이 100bp변동 시 세전이익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | (434) | 434 | (212) | 212 |

③ 가격위험

가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 연결기업은 일반상품 및 지분상품 중 상장지분상품과 관련하여 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 기타 가격변동위험에 노출되어 있습니다. 연결기업의 경영진은 시장가격의 변동으로 인하여 일반상품 및 상장지분상품의 공정가치 또는 미래현금흐름이 변동할 위험을 정기적으로 측정하고 있습니다. 포트폴리오내에서 중요한 투자자산의 관리는 개별적으로 이루어지고 있으며, 취득과 처분은 연결기업의 경영진이 승인하고 있습니다.

당분기말과 전기말 현재 시장성 있는 주식의 시장가격이 5% 변동시 상장지분상품의가격변동이 당기손익 및 기타포괄손익에 미치는 영향은 다음과같습니다.

| (단위: 백만원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 전기말 | ||

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| 법인세 차감전 당기순이익 | 166 | (166) | 279 | (279) |

| 법인세효과 | (40) | 40 | (67) | 67 |

| 법인세 차감후 당기순이익 | 126 | (126) | 212 | (212) |

| 법인세 차감전 기타포괄손익 | 146 | (146) | 152 | (152) |

| 법인세효과 | (35) | 35 | (37) | 37 |

| 법인세 차감후 기타포괄손익 | 111 | (111) | 115 | (115) |

3) 신용위험

신용위험은 연결기업의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래 상대방이 계약조건 상 의무사항을 지키지 못하였을 때 발생합니다. 연결기업은 신용정책에 의하여 효율적 신용위험 관리, 신속한 의사결정 지원 및 채권 안전장치 마련을 통한 손실 최소화를 목적으로 신용위험을 관리하고 있습니다. 연결기업은 신용위험을 관리하기 위하여 주기적으로 고객과 거래 상대방의 재무상태와 과거경험 및 기타요소들을 고려하여 재무 신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

신용위험은 연결기업이 보유하고 있는 수취채권 및 확정계약을 포함한 주요 거래처에 대한 신용위험 뿐 아니라 현금및현금성자산, 은행 등 금융기관 예치금으로부터 발생하고 있습니다.

연결기업은 당기 중 손상의 징후나 회수기일이 초과된 채권 등에 대하여 당기말 현재채무불이행이 예상되는 경우, 그 위험을 적절히 평가하여 연결재무상태표에 반영하고 있습니다(주석 5 참조)

당분기말과 전기말 현재 신용위험에 노출된 연결기업의 금융자산은 다음과 같으며, 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 현금및현금성자산(*1) | 213,847 | 186,048 |

| 매출채권및기타채권 | 474,847 | 450,248 |

| 기타금융자산(*1) | 26,039 | 26,641 |

| 합계 | 714,733 | 662,937 |

(*1) 연결기업이 보유하는 현금시재액 및 지분상품은 제외하였습니다.

4) 유동성위험

유동성위험은 연결기업이 유동성 부족으로 인해 금융부채에 대한 지급 의무를 이행 못하거나, 정상적인 영업을 위한 자금조달이 불가능한 경우 발생하고 있습니다.

연결기업은 1개월 자금수지계획을 수립함으로써 영업활동, 투자활동, 재무활동에서의 자금수지를 미리 예측하고 있으며, 이를 통해 필요 유동성 규모를 사전에 확보하고 유지하여 향후에 발생할 수 있는 유동성리스크를 사전에 관리하고 있습니다. 당분기말 현재 다수의 금융기관과의 일반대출 및 당좌차월 한도를 유지하여 유동성위험에 대비하고 있습니다.

당분기말과 전기말 현재 연결기업의 주요 금융부채의 연도별 상환계획은 다음과 같습니다.

| (단위: 백만원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 과목 | 당분기말 | 전기말 | ||||||

| 1년미만 | 1년초과 | 계약상 현금흐름 |

장부가액 | 1년미만 | 1년초과 | 계약상 현금흐름 |

장부가액 | |

| 단기차입부채 | 221,389 | - | 221,389 | 219,601 | 227,884 | - | 227,884 | 225,375 |

| 장기차입부채 | 5,082 | 330,623 | 335,705 | 288,585 | 5,173 | 304,884 | 310,057 | 280,343 |

| 매입채무및기타채무 | 230,160 | 7,838 | 237,998 | 237,998 | 220,647 | 8,037 | 228,684 | 228,684 |

| 리스부채 | 10,068 | 136,942 | 147,010 | 101,105 | 9,981 | 137,199 | 147,180 | 100,856 |

| 합계 | 466,699 | 475,403 | 942,102 | 847,289 | 463,685 | 450,120 | 913,805 | 835,258 |

5) 자본관리

연결기업의 자본위험관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

연결기업은 자본구조를 유지 또는 조정하기 위하여 주주에게 지급되는 배당을 조정하고, 주주에 자본금을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다. 연결기업은 산업내의 타사와 마찬가지로 부채비율에 기초하여 자본을 관리하고 있습니다. 부채비율은 부채총계를 자본총계로 나누어 산출하고 있으며,순차입금비율은 차입금에서 예금을 차감한 순액을 자본총계로 나누어 산출하고 있습

니다.

당분기말과 전기말 현재의 부채비율, 순차입금비율은 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 부채총계(A) | 1,000,680 | 962,388 |

| 자본총계(B) | 1,505,803 | 1,499,757 |

| 현금 및 예금(C) | 229,686 | 201,083 |

| 차입금(D) | 508,186 | 505,718 |

| 부채비율(A/B) | 66.45% | 64.17% |

| 순차입금비율(D-C)/B | 18.50% | 20.31% |

6) 재무활동에서 생기는 부채의 변동

① 당분기

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 구분 | 당분기초 | 재무활동현금흐름 | 유동성대체 | 기타(*1) | 당분기말 |

| 단기차입부채 | 225,375 | (8,820) | 3,000 | 46 | 219,601 |

| 장기차입부채 | 280,343 | 30,000 | (3,000) | (18,758) | 288,585 |

| 리스부채 | 100,856 | (2,289) | - | 2,538 | 101,105 |

| 합계 | 606,574 | 18,891 | - | (16,174) | 609,291 |

(*1) 기타는 사채할인발행의 상각에 따른 변동, 리스부채의 증가 및 변경, 리스 이자비용, 전환권 조정 등입니다.

② 전기

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 구분 | 전기초 | 재무활동현금흐름 | 유동성대체 | 기타(*1) | 전기말 |

| 단기차입부채 | 294,375 | (213,687) | 119,884 | 24,803 | 225,375 |

| 장기차입부채 | 194,160 | 204,429 | (119,884) | 1,638 | 280,343 |

| 리스부채 | 77,897 | (6,836) | - | 29,795 | 100,856 |

| 합계 | 566,432 | (16,094) | - | 56,236 | 606,574 |

(*1) 기타는 사채할인발행의 상각에 따른 변동, 리스부채의 증가 및 변경, 리스 이자비용입니다.

나. 파생상품 현황

당분기말과 전기말 현재 파생상품자산 및 부채의 내역은 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구분 | 당분기말 | 전기말 |

| 파생상품자산(*1) | 563 | - |

| 파생상품부채(*2) | 29,939 | 5,253 |

(*1) 연결기업의 종속기업인 ㈜녹십자엠에스가 발행한 전환사채의 매도청구권(주석 14-2 참조)에 대한 평가입니다. 당분기말 현재 연결기업은 전환사채 매도청구권의 공정가치를 파생상품자산으로 회계처리하였습니다.

(*2) 전환사채에 부여된 조기상환청구권 및 전환권 등을 내재파생상품으로 분류하여당기손익-공정가치측정 금융부채 등으로 인식하고 있습니다

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

1) 라이센스아웃(License-out) 계약

공시서류 작성기준일 현재 당사가 체결중인 라이센스아웃(License-out) 계약 현황은다음과 같습니다.

| 구분 | 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총 계약금액 | 수취금액 | 진행단계 |

| 1 | GCC5694A | 대웅제약 | 전세계 | 2016년 05월 19일 | Royalty term expiration | (주) | (주) | 국내 허가 2022년 신청 예정 |

| 2 | Nokxaban | Lee's Pharma | China, South East Asia | 2017년 12월 12일 | Royalty term expiration | (주) | (주) | 중국임상1상 IND 승인('21.03) |

| 3 | 헌터라제 | CARE Pharma | 중국, 대만, 홍콩, 마카오 | 2019년 01월 03일 | Royalty term expiration | (주) | (주) | 중국 허가 취득 |

| 4 | 헌터라제ICV | Clinigen K. K. | 일본 | 2019년 04월 03일 | 계약체결일로부터 3~8년 | (주) | (주) | 일본 허가 취득 |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(1) GCC5694A

|

①계약상대방 |

대웅제약 |

| ②계약내용 | SGLT-2 Inhibitor 전용실시권 설정 |

| ③대상지역 | 전세계 |

| ④계약기간 | 2016년 05월 19일부터 Royalty term expiration 까지 |

| ⑤총계약금액 | (주) |

| ⑥수취금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 계약금 일시 수익 인식 |

| ⑨대상기술 | 물질 특허, 제법특허, CMC자료, 약효/PK/독성시험 자료 |

| ⑩개발진행경과 | <거래상대방> - 국내임상3상 진행 중 |

| ⑪기타사항 | - |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(2) Nokxaban

|

①계약상대방 |

Lee's Pharmaceutical (Hong Kong) Limited |

| ②계약내용 | Lee's Pharmaceutical (Hong Kong) Limited는 Nokxaban Intellectual Property에 대한 독점적 권리를 갖고 임상시험, 허가, 생산, 상업화 등을 진행 |

| ③대상지역 | China, South East Asia |

| ④계약기간 | 2017년 12월 12일부터 Royalty term expiration 까지 |

| ⑤총계약금액 | (주) |

| ⑥수취금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 계약금 일시 수익 인식 |

| ⑨대상기술 | Documentation covering the drug substance production and drug product production |

| ⑩개발진행경과 | <거래상대방> 2017년 12월 12일 계약체결 이후, technology transfer 완료 2021년 3월 1일 중국임상1상 IND 승인 <회사> 2014년 임상 1b상 종료 이후 종결 |

| ⑪기타사항 | - |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(3) 헌터라제

|

①계약상대방 |

CARE PHARMA HONG KONG Ltd.(CANbridge社 희귀질환 전문 자회사) |

| ②계약내용 | 중화권 지역에서의 헌터라제 개발 및 상업화에 대한 독점 권리 |

| ③대상지역 | 중국, 대만, 홍콩, 마카오 |

| ④계약기간 | 2019.01.03~Royalty term expiration |

| ⑤총계약금액 | (주) |

| ⑥수취금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 총계약금액은 분할하여 수익 인식 |

| ⑨대상기술 | 헌터라제 관련 허가 문서, CMC 데이터, 안전성 데이터 등 |

| ⑩개발진행경과 | 2020년 9월 중국 품목 허가 취득 |

| ⑪기타사항 | - |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(4) 헌터라제 ICV

|

①계약상대방 |

Clinigen K. K. |

| ②계약내용 | 일본 내 '헌터라제 ICV'의 개발 및 상업화에 대한 독점적 권리 |

| ③대상지역 | 일본 |

| ④계약기간 | 2019.04.03~2022.04.02 (~2027.04.02, 3년 내 약가 취득시 자동 5년 연장) |

| ⑤총계약금액 | (주) |

| ⑥수취금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 기간에 걸쳐 수익 인식 |

| ⑨대상기술 | 헌터라제 ICV 관련 비임상, 임상, CMC 데이터 등 |

| ⑩개발진행경과 | 2021년 1월 일본 허가 취득 |

| ⑪기타사항 | - |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

2) 라이센스인(License-in) 계약

공시서류 작성기준일 현재 당사가 체결중인 라이센스인(License-in) 계약 현황은

다음과 같습니다.

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 총 계약금액 | 수취금액 | 진행단계 |

| 글라지아 | Biocon Sdn Bhd | 한국 | 2014년 11월 15일 | 제품 출시 후 10년 | (주) | (주) | 한국출시 |

| 경구용 혈우병 치료제 | Atomwise,Inc. | Worldwide | 2020년 9월 4일 | 연구종료 및 마일스톤 지급 완료 시 | (주) | (주) | 후보물질 탐색 중 |

| SSADHD 치료제 | Speragen, Inc. | Worldwide | 2021년 7월 1일 | 특허 만료 또는 최초 판매 후 12년 또는 독점권 기간 중 가장 긴 시점 | (주) | (주) | 후보 물질 탐색 중 |

| GM1 경구용 사페론 치료제 | Tottori University | Worldwide | 2021년 7월 1일 | 연구 종료 시 | (주) | (주) | 후보 물질 탐색 중 |

| Livmarli (성분명: maralixibat) |

Mirum Pharmaceuticals | 한국 | 2021년 7월 26일 | 아래 3 가지 중, 가장 긴 기간 1) 국내에서 가장 마지막까지 유효한 특허(물질 또는 용도 특허) 만료일 2) 국내 regulatory exclusivity 만료일 3) 국내 commercial sales 12주년 |

(주) | (주) | US FDA 허가 완료('21.09) 국내 허가 진행중 |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(1) 글라지아

|

①계약상대방 |

Biocon Sdn Bhd(말레이시아) |

| ②계약내용 | 글라지아에 대한 국내 허가 및 판매권을 부여 |

| ③대상지역 | 한국 |

| ④계약기간 | 계약체결일: 2014년 11월 15일 계약종료일: 제품 출시 후 10년 |

| ⑤총계약금액 | (주) |

| ⑥지급금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 비용인식 |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(2) 경구용 혈우병 치료제

|

①계약상대방 |

Atomwise,Inc. |

| ②계약내용 | 경구용 혈우병 치료제 개발을 위한 후보 물질 발굴 |

| ③대상지역 | 전세계 |

| ④계약기간 | 연구 종료 및 마일스톤 지급 완료 시 |

| ⑤총계약금액 | (주) |

| ⑥지급금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 비용인식 |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(3) SSADHD 치료제

|

①계약상대방 |

Speragen, Inc. |

| ②계약내용 | SSADHD (숙신산 세미알데히드 탈수소 효소 결핍증) 치료제 공동 개발 |

| ③대상지역 | 전세계 |

| ④계약기간 | 특허 만료 또는 최초 판매 후 12년 또는 독점권 기간 중 가장 긴 시점 |

| ⑤총계약금액 | (주) |

| ⑥지급금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 비용인식 |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(4) GM1 경구용 사페론 치료제

|

①계약상대방 |

Tottori University |

| ②계약내용 | GM1 경구용 샤페론 치료제 개발을 위한 공동 연구 |

| ③대상지역 | 전세계 |

| ④계약기간 | 연구 종료 시 |

| ⑤총계약금액 | (주) |

| ⑥지급금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 비용인식 |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

(5) Livmarli (성분명: maralixibat)

|

①계약상대방 |

Mirum Pharmaceuticals |

| ②계약내용 | Mirum Pharmaceuticals로부터 알라질신드롬, 가족성진행성담즙정체증(PFIC), 담즙폐쇄증 치료에 대한 maralixibat의 상업화 권리 확보 |

| ③대상지역 | 국내 |

| ④계약기간 | 아래 3 가지 중, 가장 긴 기간 1) 국내에서 가장 마지막까지 유효한 특허(물질 또는 용도 특허) 만료일 2) 국내 regulatory exclusivity 만료일 3) 국내 commercial sales 12주년" |

| ⑤총계약금액 | (주) |

| ⑥지급금액 | (주) |

| ⑦계약조건 | (주) |

| ⑧회계처리방법 | 비용인식 |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

3) 판매계약

| 계약상대방 | 계약체결시기 | 계약종료시기 | 계약의 목적 내용 | 계약금액 |

| ㈜이수앱지스 | 2016-06-24 | (주) | 이수앱지스社 제품의 국내 판매 및 유통 계약 | (주) |

| 한국아스트라제네카 | 2016-09-01 | (주) | 한국아스트라제네카社 제품의 국내 판매 및 유통 계약 | (주) |

| 알보젠코리아 | 2017-01-20 | (주) | 알보젠코리아社 제품의 국내 판매 및 유통 계약 | (주) |

| 한국다케다 | 2017-08-01 | (주) | 한국다케다社 제품의 국내 판매 및 유통 계약 | (주) |

| 한국애보트 | 2017-09-28 | (주) | 한국애보트社 제품의 국내 판매 및 유통 계약 | (주) |

| IPSEN | 2018-01-01 | (주) | IPSEN社 제품의 국내 유통 계약 | (주) |

| BMS Korea | 2018-01-01 | (주) | BMS社 제품의 국내 판매 및 유통 계약 | (주) |

| 한국알콘㈜ | 2018-01-01 | (주) | 한국알콘社 제품의 국내 판매 및 유통 계약 | (주) |

| 셀트리온제약 | 2018-04-16 | (주) | 셀트리온제약 제품의 국내 판매 및 유통 계약 | (주) |

| 보령제약㈜ | 2018-10-01 | (주) | 뉴라펙 공동 판매계약 | (주) |

| 대원제약㈜ | 2018-12-01 | (주) | 신바로 판매 및 유통 계약 | (주) |

| 한국머크 | 2020-01-01 | (주) | 한국머크社 제품의 국내 판매 및 유통 계약 | (주) |

| 제일약품 | 2022-01-01 | (주) | 뉴라펙 공동 판매계약 | (주) |

(주) 계약 세부내용의 경우 영업기밀에 해당되므로 이에 계약 세부 내용을 기재하지 않았습니다.

나. 연구개발활동

1) 연구개발활동의 개요

당사는 주요 제품군인 혈액제제의 지속 성장 및 수익성 향상을 목표함과 동시에 강점 영역 집중을 통한 희귀 질환 분야 글로벌 신약 개발을 수행하고 있으며, 지속 성장 가능 시장 확대를 목표로 연구개발 역량 강화에 집중하여 글로벌 수준의 제약기업으로 발돋움 하고자 합니다.

2) 연구개발 담당조직

(1)연구개발 조직 개요

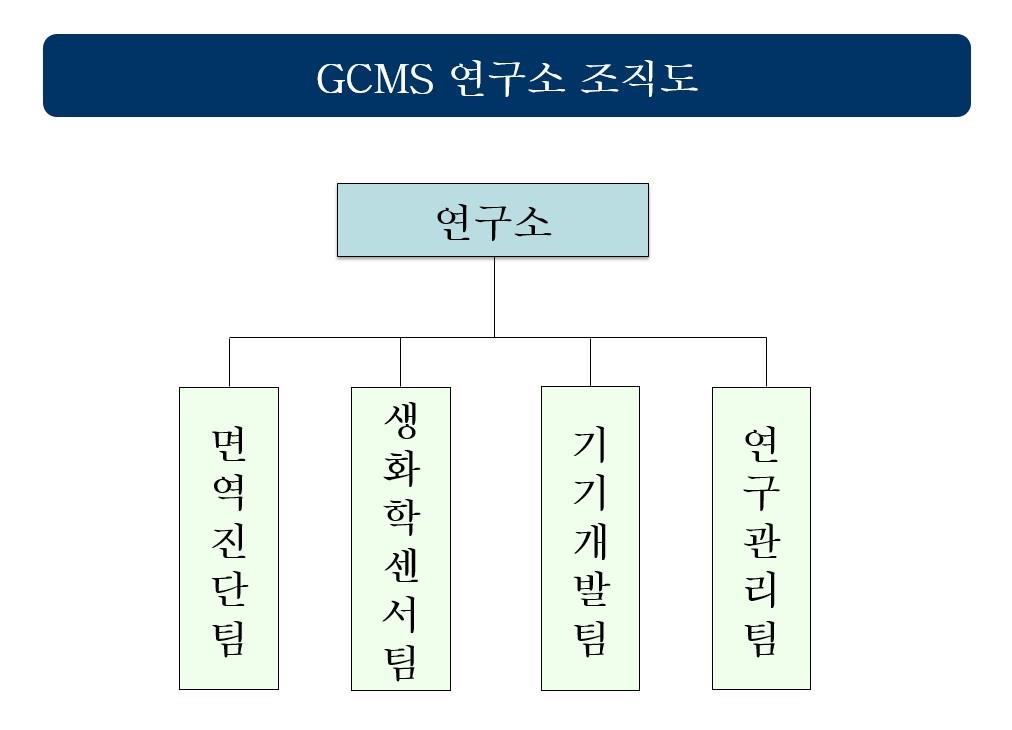

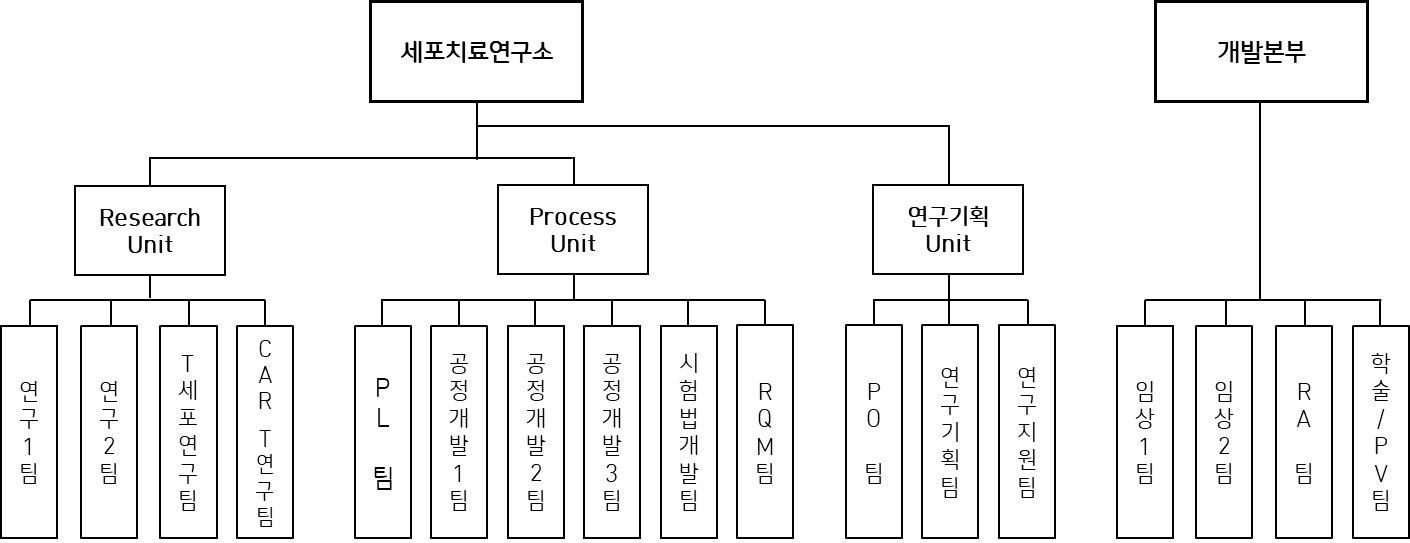

당사의 연구개발 조직은 개발본부, 의학본부, RED본부, MSAT본부, 사업개발본부로 구성되어 있습니다.

개발본부는 임상개발 단계에 있는 연구과제의 전반적인 운영 관리, 인허가 및 학술 업무를 담당하고 있고, 의학본부는 임상개발 단계 연구과제와 출시 제품에 대한 임상시험 계획 수립 및 진행 관리를 수행합니다. RED본부는 초기 후보 물질을 발굴하여, 초기 공정연구 및 효력 독성 확인 목적의 비임상 개발을 수행하며, MSAT 본부는 개발후기단계 공정연구 강화를 담당합니다. 사업개발본부는 신약 파이프라인 확충 및 글로벌 협력 활동 전략 수립 등의 업무를 담당하고 있습니다.

(2) 연구개발 인력 현황

공시서류 작성기준일 현재 당사는 석박사급 306명을 포함한 총 464명의 연구개발 관련 인력을 보유하고 있습니다.

특히 신약 후보물질의 발굴부터 생산 최적화 연구, 안전성 확보, 초기 임상까지를 집중적으로 수행하는 RED본부의 경우, 총 191명의 인력 중 약 87%인 166명이 석박사급으로 구성되어 있습니다.

|

|

R&D 부문 조직도 |

(3) 핵심 연구인력

당사의 핵심 연구인력은 아래와 같습니다.

|

직 위 |

성 명 |

담당업무 |

주요 경력 |

|

R&D부문장 |

김진 |

R&D부문 총괄 |

중앙대 약학 졸('86) 조지아대학 약학박사('93) [前]㈜종근당 개발본부장('16) |

|

개발본부장 |

이재우 |

임상개발 과제 운영 및 인허가 총괄 |

서울대 약학 졸('89) 서울대 약학 박사('99) [前]㈜LG화학 제품개발담당('18) |

| 의학본부장 | 신수경 | 의학본부 총괄 |

서울대 약학 졸('94) 서울대 생약학 석사('96) [前]아이큐비아 코리아 임상본부장('21) |

| RED본부장 | 정재욱 | RED본부 총괄 |

서강대 화학 졸('86) Purdue Univ. 유기화학 박사('96) [前](재)목암생명과학연구소 소장('21) |

|

MSAT본부장 |

허기호 |

MSAT본부 총괄 |

고려대 농화학 졸('94) 아주대 생명공학 석사('04) (前) ㈜ 녹십자 생산본부장('20) |

| 사업개발본부장 | 김지헌 | BD 및 글로벌 협력 활동 총괄 |

중앙대 약학 졸('00) 중앙대 약학 석사('02) [前]한국에자이 사업개발본부장('21) |

3) 연구개발비용

(1) 연결기준

| (단위 : 백만원) |

| 과 목 | 제54기 1분기 | 제53기 | 제52기 | 비 고 | |

| 비용의 성격별 분류 |

원재료비 | 6,438 | 25,997 | 24,886 | - |

| 인건비 | 9,348 | 41,227 | 43,222 | - | |

| 감가상각비 | 2,759 | 10,205 | 11,347 | - | |

| 위탁용역비 | 1,376 | 11,590 | 20,693 | - | |

| 기타 | 16,180 | 83,293 | 59,772 | - | |

| 합계 | 36,101 | 172,311 | 159,919 | - | |

| 회계처리 내역 |

판매비와 관리비 | 34,249 | 146,030 | 137,987 | - |

| 개발비(무형자산) | 1,134 | 8,975 | 10,793 | - | |

| 회계처리금액 계 | 35,384 | 155,006 | 148,781 | - | |

| 정부보조금 | 718 | 17,305 | 11,138 | - | |

| 연구개발비용 합계 | 36,101 | 172,311 | 159,919 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용 총계÷당기매출액×100] |

8.7% | 11.2% | 10.6% | - | |

※ 비율은 정부보조금을 차감하기 전의 연구개발비용 지출 총액을 기준으로 산정하였습니다.

(2) 별도기준

| (단위 : 백만원) |

| 과 목 | 제54기 1분기 | 제53기 | 제52기 | 비 고 | |

| 비용의 성격별 분류 |

원재료비 | 5,482 | 23,185 | 19,216 | - |

| 인건비 | 8,828 | 38,827 | 37,281 | - | |

| 감가상각비 | 2,522 | 9,333 | 9,718 | - | |

| 위탁용역비 | 3,201 | 20,572 | 26,620 | - | |

| 기타 | 5,557 | 43,724 | 36,263 | - | |

| 합계 | 25,590 | 135,642 | 129,097 | - | |

| 회계처리 내역 |

판매비와 관리비 | 24,064 | 112,742 | 113,053 | - |

| 개발비(무형자산) | 1,134 | 8,975 | 10,820 | - | |

| 회계처리금액 계 | 25,199 | 121,717 | 123,872 | - | |

| 정부보조금 | 391 | 13,925 | 5,225 | - | |

| 연구개발비용 합계 | 25,590 | 135,642 | 129,097 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용 총계÷당기매출액×100] |

9.7% | 11.6% | 10.5% | - | |

※ 비율은 정부보조금을 차감하기 전의 연구개발비용 지출 총액을 기준으로 산정하였습니다.

4) 연구개발 실적

(1) 연구개발 진행 현황 및 향후 계획

공시서류 작성기준일 현재 당사가 연구개발 진행 중인 주요 프로젝트 현황은 다음과 같습니다.

|

구 분 |

품 목 |

적응증 |

현재 진행단계 |

비 고 |

|

|

단계(국가) |

승인일 |

||||

|

바이오 |

GC5107B |

1차성 면역결핍질환 |

허가 심사(미국) |

- |

자체개발 |

|

GC5101B |