|

|

제32기 1분기보고서 (대표이사확인서) |

분 기 보 고 서

(제 32 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 5월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)오르비텍 |

| 대 표 이 사 : | 정성현 |

| 본 점 소 재 지 : | 서울특별시 금천구 범안로 1130, 8층 (가산동, 가산디지털엠파이어) |

| (전 화) 02-852-2223 | |

| (홈페이지) http://www.orbitech.co.kr | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명) 정성현 |

| (전 화) 02-852-2223 | |

【 대표이사 등의 확인 】

|

|

제32기 1분기보고서 (대표이사확인서) |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황

(1) 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | - | - | 1 | 1 |

| 합계 | 1 | - | - | 1 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적·상업적 명칭

당사의 명칭은【주식회사 오르비텍, 영문으로는【Orbitech Co., Ltd. 】라고 표기합니다. 또한 약식으로는【(주)오르비텍】라고 표기합니다.

다. 설립일자 및 존속기간

당사는 연구 및 개발을 통한 핵심보유기술을 바탕으로 비파괴기술검사 등을 목적으로 1991년 3월 5일 설립되어 2010년 6월 15일 코스닥시장에 상장되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지 주소

① 주 소 : 서울특별시 금천구 범안로 1130, 8층(가산동, 가산디지털엠파이어)

② 전화번호 : 02) 852-2223

③ 홈페이지 : http://www.orbitech.co.kr

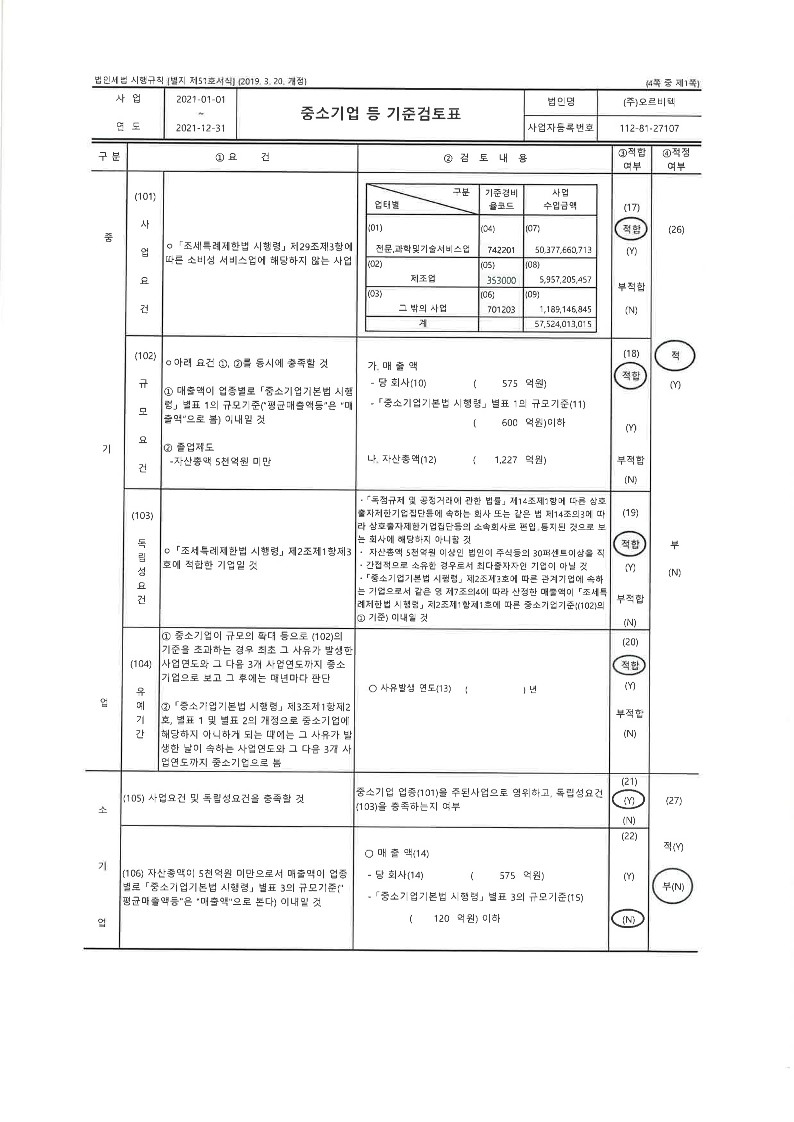

마. 중소기업 해당 여부

당사는 중소기업기본법 제2조 및 중소기업기본법 시행령 제3조에 의거 중소기업에 해당됩니다.

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요사업의 내용 및 향후 추진하려는 신규사업

당사는 보고서 작성기준일 현재 원자력 사업본부, ISI 사업본부, 항공 사업본부로 구성되어 있습니다.

원자력 사업본부는 원자력 발전소의 방사선관리, 방사성폐기물 규제해제, 방사선 계측사업 및 관련제품 생산/판매 등, ISI 사업본부는 원자력 발전설비 가동전/중 검사 및 비파괴기술검사 등을 주요 사업으로 영위하고 있습니다.

2013년에는 항공기 정밀부품 제조업에 진출하여, 항공우주산업에 필수적인 AS 9100 국제 품질인증획득, 자체 신규공장 준공, 기술 이전 등 독립적인 생산능력을 빠르게 확보하며 기술력과 경쟁력을 인정받고 있습니다.

2017년 10월 신설된 종속회사 오비트파트너스(주)는 여신전문금융업법상의 신기술사업금융회사로서 국내 신기술업체를 대상으로 투자를 진행하고 있으며, 신기술사업투자조합을 결성 및 운용하고 있습니다.

상세한 사업내용은 II. 사업의 내용을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

(1) 신용평가

당사는 2022년 4월 1일에 SCI평가정보(주)에서 기업 신용평가를 받았으며, 평가 등급은 BBB+입니다.

(2) 신용등급체계 및 부여 의미

|

신용등급체계 |

부여의미 |

|---|---|

| AAA | 전반적인 신용도가 매우 우수하여 채무불이행 위험이 극히 낮음. |

| AA | 전반적인 신용도가 우수하나 장래의 급격한 환경변화에 따라 영향을 받을 가능성을 배제할 수 없음. |

| A | 전반적인 신용도가 양호하나 장래의 안정성이 저하될 가능성이 있음. |

| BBB | 전반적인 신용상태가 양호한 수준이나 장래의 안정성 면에서 불안한 요소가 있음. |

| BB | 채무이행 능력에 큰 문제는 없으나 장래 환경 악화시 안정성 면에서는 불안한 요소를 상위등급에 비해 많이 내포하고 있음. |

| B | 채무이행 능력에 문제가 발생할 가능성을 배제할 수 없음. |

| CCC | 채무이행 능력이 의문시되며 채무불이행 가능성이 있음. |

| CC | 신용상 위험요소가 많아 채무불이행 가능성이 높음. |

| C | 신용상태가 매우 불량함. |

| D | 채무불이행 상태에 있음. |

주) 상기 등급 중 AA부터 CCC까지는 당해 등급 내 상대적 우열에 따라 '+' 또는 '-' 를 부기함.

(3) 기타 채권에 관한 신용평가

- 해당사항이 없습니다.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2010년 06월 15일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 연혁

1991.03 법인설립: 한국비파괴검사㈜

1991.10 방사성동위원소 사용허가 - 과학기술처(제11-491-05호)

방사선발생장치 사용허가 - 과학기술처(제21-370-07호)

1993.06 엔지니어링활동주체신고 (한국엔지니어링진흥협회-비파괴검사)

1997.02 부설연구소 설립-한국산업기술진흥협회등록(제971119호)

2000.04 사명변경(한국비파괴검사㈜ ⇒ 케이엔디티앤아이㈜)

2001.11 대표이사변경(이인수 ⇒ 이의종)

2006.02 업무대행업 등록 - 과학기술부(제51-23-00호)

2006.03 비파괴검사 등록 -과학기술부(제2006-6호)

2006.11 원전 방사선관리 용역(Q등급) 유자격공급자 등록 - 한국수력원자력(주)

2007.03 원전 방사선관리용역 첫 수주(월성원자력본부)

2008.07 가동전, 중 검사 용역(증기발생기 전열관 분야)(Q등급) 유자격공급자 등록 - 한국수력원자력(주)

2008.09 복수기 전열관 와전류탐상검사(ECT)(A등급) 유자격공급자 등록

- 한국수력원자력(주)

2008.12 피폭 방사선량 판독업무자 등록(제 22-00호) - 교육과학기술부

2008.08 핵연료물질사용허가(교과부)

2009.01 개인방사선피폭선량 측정기관 등록 - 식품의약품안전청

2010.06 코스닥시장 상장(코드: 046120)

2010.12 KNDT UAE TechnoInspection-LLC지분출자(AED 73,500,지분49%)

2011.08 방사선 계측기 라디코 상표권 및 디자인 출원

2011.11 WH형 원전제어봉 와전류검사 용역(Q등급) 유자격공급자 등록

- 한국수력원자력(주)

2012.03 방사선 계측기 라디코 EPD 상용화

2013.02 제1,2회차 신주인수권부사채 발행(40억, 10억)

2013.09 방사선 계측기 라디코 SCM 상용화

2013.03 사명변경(케이엔디티앤아이(주)→(주)오르비텍)

2013.03 대표이사 및 경영진의 중요한 변경

이의종대표->이의종, 임수홍 각자대표

임수홍, 임대성, 안영목 사외이사 신규선임

2013.05 제3회차 신주인수권부사채 발행(90억)

2013.05 유형자산 취득 (경남함안군 군북면 사도리 1232번지 (17,647.3㎡))

2013.07 함안공장 착공(항공기 정밀부품제조)

2013.08 AS9100 인증 취득

2013.10 함안공장 준공(항공기 정밀부품제조)

2013.10 KOLAS(Korea Labolatory Accreditation Scheme) 공인 교정기관 인정

2014.06 항공기 정밀부품공급 첫 직수주 성공(美 Spirit AeroSystems Incorporated)

2014.09 대표이사의 변경

이의종,임수홍 각자대표이사->이의종 대표이사

2015.05 대표이사 및 경영진의 중요한 변경

이의종 대표->김희원 대표

강상원, 권동혁 사내이사 신규 선임

2015.05 본점소재지변경

서울시 구로구 구로동 =>서울시 금천구 가산동

2015.05 타법인 주식 처분((주)베타젠 보통주 4,055주)

2015.06 타법인 주식 처분

(KNDT Arabia Co., Ltd. / KNDT U.A.E. Techno Inspection LLC)

2015.08 최대주주변경

이의종->(주)아스트

2015.12 해외법인지분양도

(KPEC LLP지분 100%양도), (KNDT Vietnam Co.,Ltd지분 51%양도)

2016.05 제4회차 전환사채 발행(100억)

2016.05 UAE 바라카원전(BNPP) 방사선 관리 용역 수주

2016.08 가동전, 중 검사 용역(배관, 기기, 구조물 분야)(Q등급)유자격공급자 등록

- 한국수력원자력(주)

2017.03 대표이사 변경

김희원-> 권동혁,강상원 각자대표

2017.03 주기적 안전성평가(PSR) 폐기물 관리 및 방사선방호분야 평가용역

(Q등급)유자격공급자 등록 - 한국수력원자력(주)

2017.04 유상증자 (발행주식수: 800만주, 금액 :22,040,000,000원)

2017.10 타법인 출자(50억, 오비트파트너스㈜)

2018.01 KOLAS(Korea Labolatory Accreditation Scheme)공인 시험기관

(방사성 물질 분석) 인정

2018.03 타법인 출자(50억, 오비트파트너스㈜)

2019.02 Airbus 일부 품목 공정 승인 완료

2019.11 NADCAP 인증(형광침투 검사)_항공사업부문)

2020.01 NADCAP 인증(Shot Peening)_항공사업부문)

2020.03 대표이사변경

권동혁,강상원각자대표 -> 권동혁 대표

2020.03 타법인출자(3억, 오비트파트너스㈜)

2020.06 산업통상자원부 장관 표창(엔지니어링 산업 분야)

2020.12 가족친화 우수기업 인증

2021.02 최대주주변경

(주)아스트->(주)성진홀딩스

2021.02 대표이사 및 경영진의 중요한 변경

권동혁 대표-> 권동혁, 윤호식 대표

윤호식, 정성현 사내이사, 윤여권 사외이사 신규 선임

2021.03 이옥형 사외이사, 오인섭 감사 신규 선임

2021.03 제3자배정유상증자(발행주식수: 약 118만주, 금액: 약50억)

2021.04 증기발생기 2차측 세정 및 이물질 제거/검사 용역(Q등급)

유자격공급자 등록 - 한국수력원자력(주)

2021.03 제5회차 전환사채 발행(100억)

2021.08 제6회차 전환사채 발행(50억)

2021.08 대표이사 변경

권동혁, 윤호식 대표-> 윤호식 대표

2021.09 품질경영시스템(ISO9001)인증획득 _국제기술품질인증원

2021.09 안전보건경영시스템(ISO45001)인증획득_국제기술품질인증원

2021.11 원자로헤드(상,하부) 관통관 육안검사(VT) 용역 (Q등급)

유자격공급자 등록 - 한국수력원자력(주)

2022.02 대표이사 변경

윤호식 대표-> 정성현 대표

나. 회사의 본점소재지 및 그 변경

당사의 본점소재지는 서울특별시 금천구 범안로 1130, 8층(가산동, 가산디지털엠파이어)입니다. 최근 5사업연도 중 본점소재지의 변경 사항은 없습니다.

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017.03.30 | 정기주총 | 대표이사 권동혁 대표이사 강상원 |

- | - |

| 2019.03.19 | 정기주총 | 사외이사 홍종영 | - | - |

| 2020.03.24 | 정기주총 | - | - | 감사 이상복 (임기 만료) |

| 2020.05.19 | 임시주총 | 사내이사 권오일 | - | - |

| 2021.02.05 | 임시주총 | 대표이사 윤호식사내이사 정성현 사외이사 윤여권 |

- | - |

| 2021.03.25 | 정기주총 | 사외이사 이옥형 감사 오인섭 |

대표이사 권동혁 | - |

| 2021.08.31 | - | - | - | 대표이사 권동혁(사임) |

| 2022.02.04 | - | - | 대표이사 정성현 | 대표이사 윤호식 (사임) |

| 2022.03.29 | 정기주총 | 사내이사 백종빈 | - | 사외이사 이옥형(사임) |

주) 2018년 3월 30일, 정기주주총회 후 후속 이사회에서 대표이사 권동혁, 강상원 선임의 건을 승인하였습니다.

주) 2021년 2월 5일, 임시주주총회 후 후속 이사회에서 대표이사 윤호식 선임의 건을 승인하였습니다.

주) 2021년 3월 25일, 정기주주총회 후 후속 이사회에서 대표이사 권동혁 중임의 건을 승인하였습니다.

주) 2021년 8월 31일, 권동혁 대표이사가 사임하여, 대표이사가 권동혁, 윤호식 대표에서 윤호식 대표로 변경되었습니다.

주) 2022년 2월 4일, 윤호식 대표이사 사임으로 정성현 대표이사가 신규선임 되었습니다.

라. 최대주주의 변동

2021년 2월 5일에 최대주주변경을 수반하는 주식양수도 계약으로 인해 최대주주가 (주)아스트에서 (주)성진홀딩스로 변동되었습니다.

| (기준일 : | 2022년 3월 31일 | ) | (단위 : 주, %) |

| 변동일 | 최대주주명 | 소유주식수 | 지분율 | 변동원인 | 비 고 |

|---|---|---|---|---|---|

| 2021.02.05 | (주)성진홀딩스 |

3,836,132 | 15.36 | 주식양수도 계약 |

- |

|

※ 소유주식수 및 지분율은 최대주주 및 그 특수관계인의 합산 내역이며, 의결권 있는 주식 기준입니다. |

- 최대주주 관련 자세한 사항은 'VII. 주주에 관한 사항'을 참조하시기 바랍니다.

마. 상호의 변경

2013년 3월 케이엔디티앤아이(주)→(주)오르비텍으로 사명이 변경되었습니다.

바. 합병 등에 관한 사항

최근 5사업연도 중 해당사항 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

최근 5사업연도 중 해당사항 없습니다.

아. 그 밖에 경영 활동과 관련된 중요한 사항의 발생 내용

최근 5사업연도 중 해당사항 없습니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 32기 (2022년 1분기말 |

31기 (2021년말) |

30기 (2020년말) |

29기 (2019년말) |

28기 (2018년말) |

27기 (2017년말) |

|---|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 24,968,430 | 24,968,430 | 23,790,573 | 23,790,573 | 23,790,573 | 21,807,489 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 12,484,215,000 | 12,484,215,000 | 11,895,286,500 | 11,895,286,500 | 11,895,286,500 | 10,903,744,500 | |

| 우선주 | 발행주식총수 | - | - | ||||

| 액면금액 | - | - | |||||

| 자본금 | - | - | |||||

| 기타 | 발행주식총수 | - | - | ||||

| 액면금액 | - | - | |||||

| 자본금 | - | - | |||||

| 합계 | 자본금 | 12,484,215,000 | 12,484,215,000 | 11,895,286,500 | 11,895,286,500 | 11,895,286,500 | 10,903,744,500 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 98,000,000 | 2,000,000 | 100,000,000 | 주3) 주8) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 24,968,430 | 997,045 | 25,965,475 | 주5) 주6) 주7) 주9) 주10) |

|

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 997,045 | 997,045 | 주1) | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 997,045 | 997,045 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 24,968,430 | - | 24,968,430 | 주8) | |

| Ⅴ. 자기주식수 | 328,942 | - | 328,942 | 주2) 주4) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 24,639,488 | - | 24,639,488 | - | |

주1) 우선주(997,045주)는 2010년 모두 보통주로 전환되었습니다.

- 2010년 2월 11일, '아이티성장8호 부품소재투자조합' 가 보유한 332,348주, '프리미어-기술사업화투자' 가 보유한 332,348주, 총 664,696주가 보통주로 전환되었습니다.

- 2010년 6월 24일, 당사가 발행한 '알바트로스 르네상스투자조합' 의 우선주 332,348주와 개인주주가 보유하고 있던 1주가 모두 보통주로 전환, 7월 15일 추가상장되었습니다.

주2)

◇ 2010년 12월 17일 자기주식취득 신탁계약등 체결 결정

- 계약금액 : 1,500,000,000원

- 2011년 1월 12일 취득완료: 총 311,844주 취득

- 해지일자 : 2011.06.16

◇ 2011년 1월 14일 자사주 직접취득결정

- 취득 예정수량: 250,000주

- 취득완료일 : 2011.03.07

- 취득 금액: 1,188,552,355 원

◇ 2011년 6월 15일 자기주식취득 신탁계약 체결 결정

-계약금액 : 1,000,000,000 원

-2012년 02월 14일 취득완료 : 총 332,725주 취득

-해지일자 : 2012.06.14

주3) 제22기 정기주주총회(2013.03.22)를 통해, 발행가능 주식수를 18,000,000주에서 50,000,000주로 변경 결의 하였습니다.

주4) 자사주 565,627주를 처분하였습니다. (관련공시: 2015.03.25 자기주식처분결과보고서)

주5) 제1~3회차 신주인수권부사채의 신주인수권 행사(2015.03.23~2016.05.09)를 통해, 총4,793,894주가 추가상장 되었습니다. (미행사 잔여 신주인수권 : 0주)

주6) 2017년 6월 유상증자(주주배정후 실권주 일반공모)를 통해, 총 8,000,000주가 추가상장되었습니다.

주7) 제 4회차 전환사채 전환청구권 행사(2017.06.22~2018.04.26)를 통해, 총 2,916,294주가 추가상장되었습니다. (미행사 잔여 전환청구권 : 0주)

주8) 제30기 정기주주총회(2021.03.25)를 통해, 발행가능 주식수를 50,000,000주에서 100,000,000으로 변경 결의 하였습니다.

주9) 3자배정 유상증자로 총 1,177,857주가 추가상장되어, 당사의 발행주식총수는 총 24,968,430주입니다.

주10) 제 5회차 전환사채 전환청구권 행사(2022.03.29~2024.02.29)를 통해, 총 2,100,394주가 추가 상장되었습니다. (2022.04.20/ 미행사 행사 잔여 전환청구권 : 0주)

주11) 보고서 제출일 현재(2020년 5월 13일), 당사의 발행주식총수는 총 27,068,824주입니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 250,000 | - | - | - | 250,000 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | -565,627 | - | - | - | -565,627 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | -315,627 | - | - | - | -315,627 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 644,569 | - | - | - | 644,569 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 644,569 | - | - | - | 644,569 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 328,942 | - | - | - | 328,942 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | - | - | - | - | - | - |

| 직접 취득 | - | - | - | - | - | - |

라. 보통주외의 주식

- 해당사항 없음.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2016년 03월 25일 | 제25기 정기주주총회 |

- 주주총회 소집지 추가 | -주주총회 장소의 유연성 확보 |

| 2021년 03월 25일 | 제30기 정기주주총회 |

- 사업목적의 추가 - 신주, 전환사채, 신주인수권부사채 등 발행한도 증액 - 주식 등의 전자등록 의무화에 따른 관련 근거 신설, 주권의 종류 삭제, 주식사무처리 변경내용 반영 - 배당기산일에 관한 상법이 삭제됨에 따라 신주(증자, 전환사채 등)의 배당기산일 관련 규정과 인용 규정 정비 - 주주총회 소집시기 관련 규정 정비 - 주주명부 폐쇄 및 기준일 변경 |

- 사업목적의 다양성 확보 - 발행한도 변경사항 반영 -『주식ㆍ사채 등의 전자등록에 관한 법률』시행 따른 변경사항 반영 -『상법』 개정 등에 따른 변경사항 반영 - 정기주주총회 개최시기의 유연성 확보 |

II. 사업의 내용

1. 사업의 개요

당사의 영업부문은 원자력사업 본부, ISI 사업 본부 및 항공사업 본부로 구성되어 있습니다.

원자력부분 주요사업은 원자력발전소 및 핵연료 가공시설의 건전성 유지를 위한 방사선 관리(방사선 작업종사자의 피복 선량평가, 방사성폐기물 처리 및 처분, 규제해제) 등의 서비스 용역이며, ISI 부문은 원자력발전소의 기기 및 구조물 검사 용역서비스입니다.

원전 운영과 관련된 용역은 엄격한 자격요건(한수원의Q등급 등)을 충족해야 할 뿐만 아니라, 기술적 노하우, 기술 인력 및 수행경험 등을 보유해야 함으로 진입장벽이 매우 높은 사업입니다. 당사 매출의 약 63%(21년 결산 기준)를 시현하며 안정적인 수익원으로 가치가 높으며, 대규모 원전해체시장의 개화를 앞두고 방사능 분석센터 설립을 준비하는 등 관련 시장의 선점을 위해 준비에 힘쓰고 있습니다.

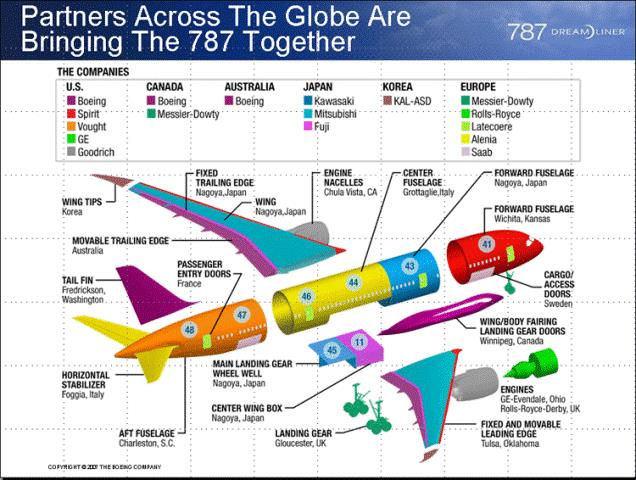

2013년에는 항공기 정밀부품 제조업에 진출하여 항공우주산업에 필수적인 AS 9100 국제 품질인증획득 및 자체 신규공장 준공하여 독립생산능력 확보하였습니다. 보잉B737의 꼬리 동체의 주요 구조물인 Bulkhead 조립체와 정밀기계가공부품을 공급하고 있습니다.

항공사업본부는 항공기 정밀부품 제조업 영위하고 있으며, 주로 보잉 B737의 꼬리동체 구조물인 Bulkhead(항공기 격벽) 조립체 및 정밀 기계 가공부품을 생산하고 있습니다. 또한 미국의 Spirit Aerosystem 사로부터 직접 수주한 B737, B747, B767, B777, B787용 정밀 부품을 납품하여 기술력과 경쟁력을 인정받고 있으며, 지속적인 품질 개선 및 생산성 향상을 통해 항공사업 분야에서의 입지를 굳건히 다지기 위해 노력하고 있습니다.

2017년에는 신기술사업금융업을 영위하는 오비트파트너스(주)를 신설하여 99.03% 지분을 보유하고 있으며, 주주가치와 기업가치 제고를 위해 핀테크 기업인 콴텍(로보어드바이저)을 26.87%(2021.04.28)에 취득하였고, 콴텍과의 시너지가 기대되는 데이터분석컨설팅 전문기업인 베가스(AI, 빅데이타)의 지분을 8.11%(2021.05.04)취득하였습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| [2022년 03월 31일 현재] (단위 : 백만원) |

| 품 목 | 생산 (판매) 개시일 |

매출액 (비율) |

제 품 설 명 |

|---|---|---|---|

| 방사선 관리용역 및 규제해제 |

2007. 03.01 |

6,584 (50.9%) |

(1) 주요 용도 : 원자력관련 시설 내에서 방사선작업종사자의 피폭선량저감, 오염확산방지, 방사성물질처리, 방사선관리구역내 방사선관리, 방사능 계측실 운영 및 방사능폐기물 규제해제 (2) 기능 : 원자력발전소, 핵주기시설, 방사선관리시설 등의 방사선안전과 관련된 관리기능을 수행 (3) 특징 ① 현재 국내외 원자력발전에 대한 관심이 환기되고 있으며, 국내에서도 현재 24기의 원자력발전소가 운영 중이며, 2025년까지 4기의 원자로를 추가 건설 할 예정이다. 또한 핵연료주식회사, 원자력연구원 등이 방사선관리를 시행중이며 중저준위방사성폐기물처분장 등 폐기물관리를 위한 시설의 증설이 계속될 것으로 예상됨. ② 기술서비스업으로, 관련 산업규격과 시방서에서 기술자격 조건을 갖 춘 업체에 한해서 업무수행이 가능함 |

| 원자력 발전소 가동전,중 검사용역 / 비파괴 검사 기술용역 |

2009. 07.15 |

604 (4.7%) |

- 원자력발전소 가동전/중 검사용역 (1) 주요 용도 : 원자력 발전소 상업운전 착수 전후에 각종 기술기준 요건에 따라 예방정비계획 기간 중 ISI관련 비파괴검사 용역을 수행하여 기기 및 구조물의 건전성 상태를 진단하고, 비교 분석함. (2) 기능 : 원자력발전소 핵심시설인 증기발생기 전열관의 건전성 상태를 진단 (3) 특징 ① 현재 국내외 원자력발전에 대한 관심이 환기되고 있으며, 국내에서도 현재 24기의 원자력발전소가 운영 중이며, 2025년까지 4기의 원자로를 추가 건설 할 예정이다. 또한 안전 진단 강화 및 주기적인 예방 정비 및 진단이 국제 규정으로 보장되어 있고, 증축 수량에 비례하여 용역 발주량도 증가함 ② 각종 규제 CODE를 만족하는 전문 기술 인력 집단만이 검사 용역을 수행할 수 있으며, 전 세계적으로 적용 기술이 표준화 되어있어 해외 검사용역 수행도 가능함 -비파괴 검사 기술 용역 (1) 주요 용도 : 방사선, 초음파, 전자기, 열, 빛, 에너지 등 물리적 특성이 다양한 요소기술을 이용하여 재료, 산업설비, 플랜트, 구조물, 용접부 등의 검사 대상을 파괴하지 않고 물리적 성질과 결함 발생 여부를 검출함. (2) 기능 : 검사대상품의 품질검사 및 안전성 평가 기술로서 그 신뢰성, 안전성 확인이 필요한 산업분야에 광범위하게 적용되고 있으며, 제조 기술의 개량 및 제조원가의 절감에도 기여하고 있음. (3) 특징 : ① 플랜트, 조선, 가스, 건설 등의 기간산업에 반드시 필요한 공정으로써 각 산업의 관련 법규상에 그 시행을 명시하고 있음. ② 세계적으로 시장규모가 점차 증가하고 있으며, 국내에서도 1970년대 원전의 건설을 계기로 시설이나 설비의 안전성 점검 등을 위해 비파괴 검사 기술이 도입된 이래, 1980년 이후에는 항공산업, 석유화학 및 가스시설 등 대형 산업시설물의 건전성 확인을 위하여 폭 넓게 적용되었으며, 앞으로도 기존 산업시설 뿐 아니라 원전의 추가건설 등을 추진하고 있어 비파괴검사기술의 이용은 계속 확대될 것으로 판단됨. ③ 기술서비스업으로, 관련 산업규격과 시방서에서 기술자격 조건을 갖춘 업체 및 검사자에 한해서 검사하도록 하고 있음. |

| 항공기 부품 생산 및 판매 |

2013. 04.01 |

5,020 (38.8%) |

(1) 주요용도: - 항공기 정밀부품제조 및 판매 - 주력 제품: Boeing社의 Best Seller 기종인 B737 의 Section 48 (후방동체)에 세로방향을 지지해주는 역할인 BKHD (2) 특징 ① 항공산업은 지속적 성장이 예측되며, 진입장벽이 매우 높아 부가가치가 높은 유망 사업분야 ② 당사는 오랜 경험한 경영진 및 기술인력, 안정적인 수주 물량의 확보로 안정적인 정착이 가능할 것으로 예상됨 |

| 기타 | 2017. 10.25 |

730 (5.6%) |

종속회사 오비트파트너스의 금융투자 관련 사업부분 매출 |

| 합계 | - | 12,938 (100.0%) |

- |

3. 원재료 및 생산설비

가. 주요 원재료에 관한 사항

(1) 매입 현황

| (단위 : 천원) |

| 부문 | 품 목 | 2022년 1분기 | 2021년 | 2020년 | 주요 매입처 | |

|---|---|---|---|---|---|---|

| 원재료 | AL-PLATE / TI-PLATE |

국내 |

922,287 | 2,704,110 | 2,267,206 | ASTK, 한국비철 외 |

|

수입 |

716,268 | 1,502,530 | 5,262,395 | TMX,UAC 외 | ||

|

소계 |

1,638,555 | 4,206,640 | 7,529,601 | - | ||

| H/W |

국내 |

- | - | 29,903 | ASTK 외 | |

|

수입 |

5,686 | 147,077 | 428,803 | SPIRIT, BDSI 외 | ||

|

소계 |

5,686 | 147,077 | 458,706 | - | ||

| 합계 | 1,644,241 | 4,353,717 | 7,988,307 | - | ||

|

미착품 (원재료) |

AL-PLATE / TI-PLATE |

국내 |

- | - | - | - |

|

수입 |

243,406 | 92,086 | 621,409 | TMX 외 | ||

|

소계 |

243,406 | 92,086 | 621,409 | - | ||

| H/W |

국내 |

- | - | - | - | |

|

수입 |

- | - | - | SPIRIT 외 | ||

|

소계 |

- | - | - | - | ||

|

합계 |

243,406 | 92,086 | 621,409 | - | ||

| 총계 |

국내 |

922,287 | 2,704,110 | 2,297,109 | - | |

|

수입 |

965,360 | 1,741,693 | 6,312,607 | - | ||

|

소계 |

1,887,648 | 4,445,803 | 8,609,716 | - | ||

(2) 원재료 가격변동 및 공급시장의 독과점 정도

당사는 기타과학기술 서비스업을 주요 사업으로 영위하여 특정한 원재료가 필요하지 않습니다. 다만 항공사업에서 사용하는 원재료는 (주)아스트 및 해외에서 직접 구매하고 있으며, 장기 계약을 통해 원재료를 공급할 수 있는 시스템을 갖추고 있어 안정적인 원재료 수급이 유지될 것이라고 판단됩니다.

나. 생산 및 설비에 관한 사항

(1) 생산능력 및 생산실적

| (단위: 개, 천원) |

|

제품 |

구 분 |

2022년 1분기 | 2021년 | 2020년 | |||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| Bulkhead (조립) |

생산능력 | 204 | 511,045 | 141 | 328,206 | 133 | 226,057 |

| 생산실적 | 196 | 464,458 | 133 | 306,267 | 96 | 174,301 | |

| 가 동 율 | 96% | 94% | 72% | ||||

| 기말 재고 | 17 | 38,932 | 14 | 34,498 | 94 | 168,645 | |

|

Rear Spar/ Jack Screw |

생산능력 |

102 | 130,800 | 166 | 187,418 | 28 | 24,020 |

|

생산실적 |

72 | 88,810 | 152 | 165,741 | 13 | 9,455 | |

|

가 동 율 |

71% | 92% | 46% | ||||

|

기말재고 |

2 | 2,539 | 4 | 5,078 | - | - | |

|

SMP1 |

생산능력 |

60 | 23,618 | 479 | 275,888 | 2,141 | 2,277,769 |

|

생산실적 |

47 | 20,504 | 392 | 271,555 | 1,913 | 1,785,966 | |

|

가 동 율 |

78% | 82% | 89% | ||||

|

기말재고 |

27 | 10,243 | 10 | 4,541 | |||

| LCC | 생산능력 | 3,745 | 1,091,287 | 7,780 | 1,307,344 | 7,047 | 2,383,867 |

| 생산실적 | 3,232 | 974,014 | 6,852 | 1,963,286 | 6,011 | 2,059,934 | |

| 가 동 율 | 86% | 88% | 85% | ||||

| 기말재고 | 695 | 264,446 | 978 | 242,401 | 101 | 32,936 | |

| R-Fitting | 생산능력 | 77 | 201,857 | 474 | 842,119 | 1,157 | 2,301,064 |

| 생산실적 | 61 | 176,816 | 408 | 1,257,408 | 868 | 2,423,732 | |

| 가 동 율 | 79% | 86% | 75% | ||||

| 기말재고 | 10 | 170,207 | 13 | 10,651 | 26 | 57,046 | |

|

기계/가공 |

생산능력 |

8,475 | 2,341,458 | 14,505 | 756,890 | 13,198 | 959,348 |

|

생산실적 |

7,880 | 2,151,495 | 11,655 | 1,594,536 | 9,499 | 663,572 | |

|

가 동 율 |

93% | 80% | 72% | ||||

|

기말재고 |

2,528 | 114,307 | 1,185 | 235,532 | 210 | 6,031 | |

주1) 상기 '생산능력 및 생산실적' 관련 사항은 항공기 정밀부품 조립업에 해당하며, 다른 기타과학기술 서비스업은 일반적인 제조업 기준의 생산능력 및 실적을 산출할 수 없습니다.

주2) 생산능력은 당해년도 초 생산 계획을 기준으로 작성되었으며, 기계/가공 품목은 ASTK 품목 및 BKHD 자재에 관한 사항입니다.

주3) 기말재고는 가공 혹은 조립 완료 기준으로 작성되었으나, SMP1의 경우 기말재고는 조립완료 되었습니다.

(2) 생산설비에 관한 사항

- 주요 사업장 현황

| 지역 | 구분 | 소재지 |

|---|---|---|

| 국내 | 본사 | 서울특별시 금천구 범안로 1130, 8층(가산동, 가산디지털 엠파이어) |

| 원자력사업본부 | 서울시 금천구 범안로 1130, 가산디지털엠파이어 811호 | |

| ISI 사업본부 | 서울시 금천구 범안로 1130, 가산디지털엠파이어 710호 |

|

| 기업부설연구소 | 서울시 금천구 범안로 1130, 가산디지털엠파이어 809호 | |

| 항공사업본부 | 경남남도 함안군 군북면 함안산단7길 64(함안일반산업단지 내) | |

| 해외 | KNDT Vietnam |

베트남 현지 법인 |

주)보고기간말 현재 회사의 유형자산(토지, 건물 및 기계장치 등) 일부가 차입금등과 관련하여 담보로 제공되어 있습니다.

- 시설 및 설비 현황

| [2022년 03월 31일 현재] (단위 : 천원) |

| 구분 | 토지 | 건물 | 기계장치 | 차량운반구 | 공구와기구 | 비품 | 시설장치 | 합계 |

|---|---|---|---|---|---|---|---|---|

| 기초 | 6,170,219 | 4,571,257 | 9,175,927 | 63,640 | 221,485 | 509,699 | 850,397 | 21,562,624 |

| 취득 | 1,251,242 | - | 1,029,753 | 23,896 | - | 139,882 | 360,430 | 2,805,203 |

| 처분 | - | - | - | (23,896) | - | - | - | (23,896) |

| 대체증(감) | - | - | - | - | - | - | - | - |

| 감가상각비 | - | (36,244) | (347,487) | (8,719) | (33,003) | (46,846) | (68,962) | (541,261) |

| 기말 | 7,421,461 | 4,535,013 | 9,858,193 | 54,921 | 188,482 | 602,735 | 1,141,865 | 23,802,670 |

(3) 설비의 신설 매입계획

공시서류 작성기준일 현재, 중요한 시설, 설비, 부동산 등에 진행중인 투자나 향후 투자 계획이 없습니다.

(4) 제품별 생산공정도

당사의 기술 용역은 대부분 아래와 같은 공정을 가지고 있으며 방사선관리용역, 규제해제 용역, ISI 용역 등 이 해당됩니다.

![이미지: [기술용역 공정도]](4.jpg) |

|

[기술용역 공정도] |

다. 외주생산에 관한 사항

(1) 외주생산의 이유

▶ 원전 가동중검사 용역(ISI)

원자력발전소의 경우 경년열화기구에 의한 손상(균열 등) 가능성을 고려하여 주요 경년열화프로그램(AMP)의 하나인 가동중검사(ISI) 프로그램을 통해 시의 적절하게 감시 및 시정조치될 수 있도록 하여야 하며, 이를 위하여 원자력안전법에서 원자로시설 등에 관한 가동중검사를 규정하고 있습니다. 한국수력원자력(주)은 원자력안전법에 따라 시간의 경과에 따른 안전관련 설비의 성능 및 재질이 취약화되는 정도를 감시, 평가하기 위한 가동중검사를 실시하여야 합니다. 이러한 가동중검사(ISI)용역을 수행하기 위해서는 전문적인 기술이 필요하므로 한국수력원자력(주)에서는 전문 기술을 보유한 업체를 등록시킨 후 각 발전본부별로 입찰 공고하여 등록된 업체에 한하여 제한공개입찰을 시행하고 있습니다.

증기발생기(SG) 전열관에 대한 가동중 검사(ISI)에서는 그 건전성 확인에 대한 검사오류의 가능성을 최소화하고 검사결과의 객관성을 확보하기 위하여 검사 시, 상호 확인이 가능하도록 검사팀을 복수로 운영하고 있습니다. 입찰결과 낙찰된 업체가 1차 평가팀이 되고, 입찰결과 차순위 업체가 2차 평가팀이 되어 정해진 일정 분량의 검사를 수행하게 됩니다.

이러한 검사운영의 세부사항은 한국수력원자력(주)의 증기발생기 전열관 가동중 검사 분야의 시방서에 의하여 정해지는데, 2차 평가의 비율은 약 25%입니다. 한국수력원자력(주)와 낙찰사 간의 계약서 상에는 낙찰된 금액이 기재되나, 실제로 낙찰된 금액의 25%는 낙찰사가 아닌 차순위 업체가 수령하게 됩니다. 당사는 이를 외주용역비로 처리하고 있습니다.

(2) 주요 외주처에 관한 사항

| (단위: 천원) |

|

사업년도 |

외주처 |

외주금액 |

외주비중 |

외주내용 |

|---|---|---|---|---|

|

2022년 1분기 |

앤스코주식회사 | 136,438 | 18.26% | ISI사업본부 |

| 세안기술주식회사 | 116,581 | 15.60% | ISI사업본부 | |

| 주식회사아스트 | 63,884 | 8.55% | 항공사업본부 | |

|

2021년 |

동부산업 | 722,179 | 18.72% | ISI사업본부 |

| 화성 주식회사 | 458,313 | 11.88% | ISI사업본부 | |

| 선우엔지니어링 | 281,599 | 7.30% | 항공사업본부 | |

|

2020년 |

선우엔지니어링 | 949,380 | 14.70% | 항공사업본부 |

| 주식회사아스트 | 394,552 | 6.11% | 항공사업본부 | |

| 삼정테크 | 319,495 | 4.95% | 항공사업본부 |

라. 생산인력의 숙련도에 관한 사항

(1) 방사선 관리 부문

원자력 및 유사방사선관리 기술인력의 근무년수, 기술등급 및 자격(학력)현황 은 아래 표와 같습니다.

|

경력 |

10년 이상 |

9~10년 |

7~8년 |

5~6년 |

5년 미만 |

합계 |

|---|---|---|---|---|---|---|

|

보유인원(명) |

139 |

15 |

15 |

5 |

35 |

209 |

|

비율(%) |

66.5 |

7.2 |

7.2 |

2.4 |

16.7 |

100 |

[방사선관리 관련 경험 기술인력 보유현황]

|

기술등급 |

고급기술자 |

중급기술자 |

초급기술자 |

숙련기술자 |

합계 |

|---|---|---|---|---|---|

|

보유인원(명) |

80 |

57 |

48 |

24 |

209 |

|

비율(%) |

38.3 |

27.3 |

23.0 |

11.5 |

100 |

[방사선관리 관련 기술등급별 인력보유현황]

|

학력별 |

박사 |

석사 |

학사 |

전문대졸 |

고졸 |

합계 |

|---|---|---|---|---|---|---|

|

보유인원(명) |

- | - |

89 |

56 |

64 |

209 |

|

비율(%) |

- | - |

42.6 |

26.8 |

30.6 |

100 |

[방사선관리 관련 학력별 인력보유현황]

(2) ISI 사업부문

ISI 사업관련, 핵심인물의 자격보유현황은 아래 표와 같습니다.

|

구 분 |

기술사 |

기사 |

산업기사 |

Level Ⅲ |

Level Ⅱ |

Level Ⅰ |

ECT QDA |

UT PD |

|---|---|---|---|---|---|---|---|---|

|

보유인원(명) |

1 |

58 |

59 |

32 |

110 |

17 |

25 |

16 |

[ISI 관련 인력의 경력 및 자격증 보유현황]

4. 매출 및 수주상황

가. 매출에 관한 사항

(1)매출실적

| ( 단위 : 천원 ) |

|

매출 유형 |

품목 |

구분 |

2022년 1분기 |

2021년 |

2020년 |

|

|---|---|---|---|---|---|---|

| 용역매출 |

원자력 |

H.P |

내수 |

6,051,162 | 26,105,093 | 21,974,062 |

|

규제해제 등 |

내수 |

36,647 | 3,231,925 | 1,741,424 | ||

|

TLD |

내수 |

495,027 | 1,794,107 | 1,428,303 | ||

|

수출 |

- | - | - | |||

|

내수 |

6,582,836 | 31,131,124 | 25,143,790 | |||

|

수출 |

- | - | - | |||

|

소 계 |

6,582,836 | 31,131,124 | 25,143,790 | |||

|

ISI사업 |

내수 |

604,434 | 17,957,568 | 9,089,454 | ||

|

수출 |

- | - | - | |||

|

소계 |

604,434 | 17,957,568 | 9,089,454 | |||

| 제품생산 |

항공사업 |

내수 |

3,125,037 | 4,988,711 | 6,438,294 | |

|

수출 |

1,895,460 | 3,438,939 | 6,813,214 | |||

|

소계 |

5,020,497 | 8,427,651 | 13,251,508 | |||

|

원자력사업 |

내수 |

900 | 7,670 | 37,660 | ||

|

소계 |

900 | 7,670 | 37,660 | |||

| 기타(오비트파트너스) | 내수 | 729,751 | 20,652,323 | 5,872,702 | ||

|

합계 |

내수 |

11,042,957 | 74,737,397 | 46,581,900 | ||

|

수출 |

1,895,460 | 3,438,939 | 6,813,214 | |||

|

소계 |

12,938,417 | 78,176,336 | 53,395,114 | |||

(2) 매출원가

| (단위 : 천원, % ) |

|

매출 |

구 분 |

2022년 1분기 | 2021년 | 2020년 | |||

|---|---|---|---|---|---|---|---|

|

금액 |

원가율 |

금액 |

원가율 |

금액 |

원가율 |

||

|

용역 |

원자력사업 |

5,446,707 | 82.74% | 24,610,527 | 79.05% | 20,508,752 | 81.57% |

| ISI사업 |

1,640,991 | 271.49% | 11,620,468 | 64.71% | 7,799,498 | 85.81% | |

|

제품 |

항공사업 |

3,726,935 | 74.23% | 12,821,143 | 152.13% | 25,314,103 | 191.03% |

| 원자력사업 | 852 | 105.58% | 30,734 | 400.71% | 1,969 | 5.23% | |

| 기타(오비트파트너스) | 21,356 | 2.93% | 292,740 | 1.42% | 695,411 | 11.84% | |

| 합 계 | 10,836,842 | 83.76% | 49,375,612 | 63.16% | 54,319,732 | 101.73% | |

(3)수출 현황

| (단위 : 천원 ) |

| 매출유형 | 2022년 1분기 | 2021년 | 2020년 | |||

|---|---|---|---|---|---|---|

| 수출국 | 수출액 | 수출국 | 수출액 | 수출국 | 수출액 | |

| 용역매출 | UAE | - | UAE | - | UAE | - |

| 제품매출 |

미국 | 1,895,460 | 미국 | 3,438,939 | 미국 | 6,813,214 |

(4)주요 매출처 등 현황

| (단위 : 천원 ) |

|

매출유형 |

품 목 |

매 출 처 |

2022년 1분기 |

비중 |

2021년 |

2020년 |

|---|---|---|---|---|---|---|

|

용역매출 |

원자력사업 |

한국수력원자력(주)경주지점 | 974,349 | 7.53% | 6,698,575 | - |

| 한국수력원자력(주) 고리원자력본부 | 1,593,134 | 12.31% | 6,202,853 | - | ||

| 한국수력원자력(주) 새울원자력본부 | 1,831,419 | 14.15% | 6,753,008 | 4,245,044 | ||

| 한수원(주) 한빛원자력본부 | - | - | 353,276 | 9,000 | ||

| 한울원자력본부 | 1,685,378 | 13.03% | 6,617,783 | 4,560,540 | ||

| 두산중공업 | - | - | 255,031 | - | ||

| 기타 | 498,556 | 3.85% | 4,250,597 | 5,882,359 | ||

| 한수원(주) 신월성원자력본부 | - | - | - | 1,819,598 | ||

| 한전원자력연료(주)T-A001 | - | - | - | 29,614 | ||

| 한국수력원자력(주)-본사 | - | - | - | 6,859,628 | ||

| 한국수력원자력 주식회사 | - | - | - | 1,738,006 | ||

| 소계 | 6,582,836 | 50.88% | 31,131,124 | 25,143,790 | ||

|

ISI 사업 |

한국수력원자력 주식회사 | 92,375 | 0.71% | 10,685,157 | 2,650,265 | |

| 두산중공업 | - | - | 1,728,758 | - | ||

| 한국수력원자력(주) 새울원자력본부 | - | 249,070 | - | |||

| 한수원(주)월성원자력본부 | - | 230,814 | - | |||

| 한울원자력본부 | - | 3,476,027 | 2,519,864 | |||

| 한수원(주) 한빛원자력본부 | - | - | - | 3,279,092 | ||

| 한전KPS(주) | 409.227 | 3.16% | - | - | ||

| 기타 | 102,833 | 0.79% | 1,587,743 | 640,234 | ||

| 소계 | 604,434 | 4.67% | 17,957,568 | 9,089,454 | ||

|

제품매출 |

항공사업 |

주식회사아스트 | 2,557,383 | 19.77% | 2,356,991 | 3,777,254 |

| SPIRIT AEROSYSTEMS INC | 1,867,857 | 14.44% | 3,670,882 | 6,454,982 | ||

| (주)에이에스티지 | 567,654 | 4.39% | 2,227,739 | 2,411,944 | ||

| 기타 | 27,603 | 0.21% | 172,038 | 647,328 | ||

| 소계 | 5,020,497 | 38.80% | 8,427,651 | 13,251,508 | ||

|

원자력사업 |

기타 | 900 | 0.01% | 7,670 | 37,660 | |

| 소계 | 900 | 0.01% | 7,670 | 37,660 | ||

| 기타(오비트파트너스) | 729,751 | 5.64% | 20,652,323 | 5,872,702 | ||

|

합 계 |

12,938,417 | 100.00% | 78,176,336 | 53,395,114 | ||

(5) 판매경로와 방법

당사의 방사선 관리 등 서비스용역은 주로 입찰을 통한 계약으로 회사의 기술, 인력 보유, 재무 상태, 계약금액 등을 종합적으로 평가하여 낙찰이 이루어집니다.

항공기 정밀부품 판매는 대부분 당사의 최대주주인 (주)아스트와 5년 이상의 장기공급 계약을 체결하였으며, 메이저 항공기 제조사들을 통한 추가적인 직접수주를 위해 네트워크 형성 및 기술개발에 힘쓰고 있습니다.

(6) 향후 매출액의 변동에 영향을 줄 것이라고 인정되는 사항

① 시장확대 및 정부 계획

국내 원자력 발전소는 2022년까지 추가로 4기의 원자로가 상용운전을 시작하며, 이는 방사선관리용역 등의 관련 수요도 증가한다는 것을 의미하는 것입니다. 더불어 발전소 가동연수가 증가함에 따른 설비노후화, 방사성 폐기물 발생증가 등 각종 방사선과 관련된 용역의 증가는 필연적이라 할 수 있습니다.

국외 시장은 2009년 UAE에 국내기술로 설계된 원자로가 수출됨에 따라 국내에서 쌓은 비파괴검사, 방사선관리 및 가동중검사 등의 용역 등의 해외진출이 가능해졌습니다. 해외 발전소의 ISI 용역경험과 해외 비파괴 자회사 설립의 경험이 있는 당회사로서는 각 나라의 정보수집 및 접근성이 용이하여 해외진출로 인한 시장확대의 가능성이 충분하다고 할 수 있습니다.

② 항공기 정밀 부품제조업의 안정

2013년부터 신규사업으로 항공사업부분에 진출하여 항공기 정밀부품 제조업을 진행하고 있습니다. 항공우주산업에 필수적인 AS 9100 국제 품질인증획득, 자체 신규공장 준공, 기술 이전 등 독립적인 생산능력을 빠르게 확보하며 사업의 성공적인 안착을 위해 다각적인 방안을 모색하고 있습니다.

나. 주요 수주상항

당사는 공시서류제출일 현재, 원자력사업본부의 방사선 관리 용역과 항공사업본부의 항공기 정밀부품 공급 등의 장기 계약을 진행하고 있으며, 그 중 일정규모 이상의 계약만을 나열하였습니다.,

원자력사업본부의 방사선 관리 용역은 입찰을 통해 계약이 진행되며, 항공사업본부는 수주계약은 항공산업의 특성 상 대부분 장기 공급 계약으로 통상 해당 기종이 단종될 때까지 자동 연장되는 관행이 있습니다. 전 사업부분 계절적 변동 등에는 크게 영향을 받지 않습니다.

(1)방사선관리 용역 등

| 2022년 03월 31일 현재 | (단위 : 백만원) |

| 발주처 | 품 목 | 수주일자 | 납 기 | 수주금액 | 기성금액 | 수주잔고 |

|---|---|---|---|---|---|---|

| 한국수력원자력㈜ | 한울원자력발전소 5,6호기 방사선관리용역 | 2020.04.28 | 2020.05.01~2022.05.31 | 14,119 | 12,875 | 1,244 |

| 한국수력원자력㈜ | 신고리원자력발전소 3,4호기 방사선관리용역 | 2020.06.26 | 2020.07.01~2022.06.31 | 14,107 | 12,088 | 2,019 |

| 한국수력원자력㈜ | 고리원자력발전소 1,2호기 방사선관리용역 | 2020.08.28 | 2020.09.01~2022.08.31 | 12,700 | 9,996 | 2,704 |

| 한국수력원자력㈜ | 전원전 계획예방정비 방사선관리 용역 | 2021.09.10 | 2021.10.01~2023.09.30 | 9,113 | 1,778 | 7,334 |

| 한국원자력환경공단 | RI폐기물관리시설 해체요역 | 2021.12.09 | 2021.12.13~2026.12.31 | 3,427 | 381 | 3,046 |

| 합 계 | 53,466 | 37,118 | 16,348 | |||

주) 상기 기성금액 및 수주잔고는 작업기준으로 산정하였습니다.

(2)ISI 사업본부

| [2022년 03월 31일 현재] (단위 : 백만원) |

| 발주처 | 품 목 | 계약체결 | 계약종료 | 수주금액 | 기성금액 | 수주잔고 |

|---|---|---|---|---|---|---|

| 한국수력원자력㈜ | 월성 3,4,호기 배관, 기기, 구조물 분야 가동중검사 용역 | 2021.08.23 | 2021.08.23~2023.03.03 | 1,505 | 763 | 742 |

| 한전kps | 한울5호기 증기발생기 전열관 가동중검사 2차평가 용역 | 2022/02/03 | 2022.11.01~2022.12.22 | 305 | 305 | |

| 한국수력원자력㈜ | 신고리 1호기 7차 원자로 상부헤드 관통관 육안검사 용역 | 2022-03-08 | 2022.03.15~2023.07.14 | 155 | 155 | |

| 합계 | 1,965 | 763 | 1,202 | |||

주) 상기 기성금액 및 수주잔고는 총액으로 인식하여 산정하였습니다.

(3)항공기 부품 제조

| [2022년 03월 31일 현재] (단위 : 백만원) |

| 발주처 | 품 목 | 계약체결 | 계약종료 | 수주금액 | 기성금액 | 수주잔고 |

|---|---|---|---|---|---|---|

| ㈜아스트 | B737 Bulkhead 기계가공 및 조립 | 2013 | 2022.06.30, 2022.12.31 | 185,257 | 95,528 | 89,729 |

| Rear Spar & Jack Screw 조립 | 2014 | 2022.12.31 | 18,587 | 7,693 | 10,894 | |

| Spirit AeroSystems | 항공기정밀부품 | 2014 | 2024.12.31 | 20,397 | 15,477 | 4,920 |

| B737MAX,B767,B777 ,B787,BR725,MRJ 등 |

2017 | 2023.12.31 | 108,020 | 24,201 | 83,819 | |

| ㈜에이에스티지 | E2, B737 Section48외 부품 제작 및 조립 | 2018 | 2023.12.31 | 129,903 | 11,126 | 118,777 |

| 합 계 | 462,163 | 154,025 | 308,138 | |||

주) 상기 기성금액 및 수주잔고는 총액으로 인식하여 산정하였습니다.

5. 위험관리 및 파생거래

가. 시장 위험과 위험 관리

- 재무위험요소

회사는 여러 활동으로 인하여 시장위험, 신용위험, 유동성 및 가격 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 회사의 전반적인 위험관리프로그램은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다. 회사는 이를 위하여 각각의 위험요인에 대해 면밀하게 모니터링하고 대응하는 재무위험 관리정책 및 프로그램을 운용하고 있습니다.

(1) 시장위험

① 외환위험

회사는 글로벌 영업 및 장부통화와 다른 수입과 지출로 인해 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 USD가 있습니다. 회사는 사업의 성격 및 환율 변동위험 대처수단의 유무 등을 고려하여 헷지정책을 선택하고 있습니다. 또한 회사는 외화로 표시된 채권과 채무 관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

회사의 보고기간종료일 현재 외화금융자산 및 외화금융부채는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 2022년 1분기 | 2021년 | 2020년 |

|---|---|---|---|

| USD | USD | USD | |

| 외화자산 | 5,895,935 | 5,716,547 | 1,805,655 |

| 외화부채 | 3,854,982 | 4,862,482 | 5,543,384 |

법인세차감전 손익에 영향을 미치는 환율효과는 보고통화인 원화에 대한 다른 통화들의 변동효과 합계로 계산된 것입니다. 환위험에 노출되어 있는 자산에 대한 환율변동위험은 해당통화의 5% 절상 및 절하인 경우를 가정하여 계산하였습니다.

| (단위: 천원) |

| 구 분 | 2022년 1분기 | 2021년 12월 31일 | 2020년 12월 31일 | |||

|---|---|---|---|---|---|---|

| 절상시 | 절하시 | 절상시 | 절하시 | 절상시 | 절하시 | |

| 손익변동 | 102,048 | (102,048) | 42,703 | (42,703) | (186,886) | 186,886 |

② 이자율 위험

이자율 위험은 시장금리 변동으로 인한 연결재무상태표 항목의 가치변동(공정가치) 위험과 투자 및 재무활동으로부터 발생하는 이자수익, 비용의 현금흐름이 변동될 위험으로 정의할 수 있습니다. 이러한 이자율 변동위험은 주로 예금 및 변동금리부 차입금에서 비롯되며, 연결실체는 이자율 변동으로 인한 불확실성과 금융비용의 최소화를 위한 정책을 수립 및 운용하고 있습니다.

회사는 최적자본구조를 수립하고 외부차입을 최소화하여 이자율 위험의 발생을 제한하고 있으며, 주기적인 금리동향 모니터링 및 대응방안 수립을 통해 이자율 위험을 관리하고 있습니다.

회사의 이자율 민감도는 다음의 가정에 근거하여 결정됩니다.

- 변동금리부 금융상품의 이자수익 및 비용에 영향을 미치는 시장이자율의 변동

이러한 가정하에서 당기말과 전기말 현재 회사의 금융자산 및 부채에 대하여 1%의 이자율의 변동이 발생할 경우 금융손익 변동은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 2022년 1분기 | 2021년 12월 31일 | 2020년 12월 31일 | |||

|---|---|---|---|---|---|---|

| 이자율 상승시 | 이자율 하락시 | 이자율 상승시 | 이자율 하락시 | 이자율 상승시 | 이자율 하락시 | |

| 이자수익 | 28,897 | (28,897) | 30,022 | (30,022) | 32,682 | (32,682) |

| 이자비용 | (325,792) | 325,792 | (326,139) | 326,139 | (342,430) | 342,430 |

| 합계 | (296,895) | 296,895 | (296,117) | 296,117 | (309,748) | 309,748 |

(2) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다. 연결실체의 경영진은 신용위험을 관리하기 위하여 신용도가 일정수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 또한 신규거래처와 계약시 공개된 재무정보와 신용평가기관등에 의하여 제공된 정보등을 이용하여 거래처의 신용도를 평가하고 이를근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 회수가 지연되는 금융자산에 대해서는 회수지연 현황 및 회수대책이 보고 되고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

(3) 유동성 위험

연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고현금유출예산과 실제 현금유출액을 지속적으로 분석, 검토하여 금융부채와 금융자산의만기구조를 대응시키고 있습니다. 또한 원활한 자금운영을 할 수 있도록 신용등급 등이 일정수준 이상인 국내외 금융기관에 매출채권의 매각 또는할인약정을 체결하고 있습니다. 연결실체의 경영진은 영업활동 현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다. 보고기간종료일 현재 금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

|

(당분기말) |

(단위: 천원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

잔존계약만기 | ||

|---|---|---|---|---|---|

| 1년 이내 | 1년 초과 ~ 3년 이내 |

3년 초과 | |||

| 매입채무 | 6,772,586 | 6,772,586 | 6,772,586 | ||

| 미지급금 | 6,886,646 | 6,886,646 | 6,886,646 | ||

| 미지급비용 | 12,259,402 | 12,259,402 | 12,259,402 | ||

| 단기차입금 | 9,990,000 | 10,150,049 | 10,150,049 | - | - |

| 유동성장기부채 | 2,176,875 | 2,489,181 | 2,489,181 | - | - |

| 전환사채 | 12,444,642 | 15,938,069 | 15,938,069 | ||

| 장기차입금 | 7,860,000 | 8,546,079 | 279,187 | 8,266,892 | - |

| 기타금융부채 | 72,000 | 72,000 | 72,000 | - | |

| 리스부채 | 2,028,435 | 2,196,475 | 821,550 | 1,206,885 | |

| 합 계 | 60,490,586 | 65,310,487 | 39,730,602 | 25,411,845 | - |

|

(전기말) |

(단위: 천원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

잔존계약만기 | ||

|---|---|---|---|---|---|

| 1년 이내 | 1년 초과 ~ 3년 이내 |

3년 초과 | |||

| 매입채무 | 7,587,731 | 7,587,731 | 7,587,731 | - | - |

| 미지급금 | 6,950,442 | 6,950,442 | 6,950,442 | - | - |

| 미지급비용 | 12,341,541 | 12,341,541 | 12,341,541 | - | - |

| 단기차입금 | 10,000,000 | 10,184,061 | 10,184,061 | - | - |

| 유동성장기부채 | 2,421,250 | 2,725,351 | 2,725,351 | - | - |

| 전환사채 | 12,225,642 | 15,938,069 | - | - | 15,938,069 |

| 장기차입금 | 8,040,000 | 8,795,816 | 279,906 | 8,515,910 | - |

| 기타금융부채 | 72,000 | 72,000 | 72,000 | - | - |

| 금융리스부채 | 2,187,754 | 2,400,402 | 677,568 | 1,510,185 | - |

| 합 계 | 61,826,360 | 66,995,413 | 40,818,600 | 10,026,095 | 15,938,069 |

(4) 자본위험관리

회사의 자본관리목적은 건전한 자본구조를 유지하는 데 있습니다. 회사는 자본관리지표로부채비율을 이용하고 있으며 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 재무제표의 공시된 금액을 기준으로 계산합니다.

보고기간 종료일 현재 회사의 부채비율은 다음과 같습니다.

| (단위: 천원,%) |

| 구 분 | 2022년 1분기 | 2021년 12월 31일 | 2020년 12월 31일 |

|---|---|---|---|

| 부채 | 87,715,672 | 78,055,161 | 53,183,603 |

| 자본 | 58,560,075 | 58,884,084 | 47,151,799 |

| 부채비율(%) | 142.96% | 132.56% | 112.79% |

(5) 유동성 및 자금조달과 지출

또한 회사는 상시로 활용 가능한 여신거래계약을 주거래은행 등과 맺고, 회사의 영업 및 투자상황에 맞추어 적절히 대응하고 있습니다.

-안전성지표

| 구 분 | 2022년 1분기 | 2021년 | 2020년 | 비고 |

|---|---|---|---|---|

| 유동비율 (유동자산/유동부채) |

149.90% | 110.74% | 122.62% | - |

| 부채비율 (부채총계/자기자본) |

142.96% | 132.56% | 112.79% | - |

| 차입의존도 (차입금/총자산) |

17.85% | 23.87% | 32.43% | - |

| 영업이익대비 이자보상배율 (영업이익/이자비용) |

-0.44배 | 5.16배 | -6.57배 | - |

(6) 가격위험관리

당사가 수행하고 있는 기술용역의 서비스 대금에 대한 직접적인 가격 통제는 이루어지지 않고 있으나, 당사의 주요사업인 원자력사업부문의 경우 물가인상율을 감안하여 매년 해당 용역의 변경계약을 맺고 있습니다.

나. 파생상품 및 풋백옵션등 거래현황

보고기간종료일 현재 금융상품의 장부금액과 공정가치는 다음과 같습니다.

(단위: 천원)

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 파생상품자산 | 2,114,738 | 2,114,738 | 2,114,738 | 2,114,738 |

| 파생상품부채 | 4,141,438 | 4,141,438 | 4,141,438 | 4,141,438 |

금융상품의 변동 내역은 다음과 같습니다.

(단위: 천원)

| 구분 | 파생상품자산 | 파생상품부채 |

|---|---|---|

| 전기말 장부금액 |

2,114,738 |

(4,141,438) |

| 취득 |

|

- |

| 기타수익으로 인식된 이익 |

|

- |

| 기타 |

- |

- |

| 당기말 장부금액 |

2,114,738 |

(4,141,438) |

파생상품에 관해 자세한 사항은 재무제표 주석 및 전환사채 발행관련 주요사항보고서를 참조하시기 바랍니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

해당사항이 없습니다.

나. 연구개발활동

회사 내 기업부설 연구소를 설치하고 연구개발 전문 인력을 배치하여 원천기술 확보 및 연구 개발에 최선을 다하고 있습니다.

다. 연구개발담당조직

|

순번 |

직 위 |

성 명 |

소속부서 |

최종학교명(전공학과) |

|---|---|---|---|---|

|

1 |

연구소장 |

유O재 |

연구소 |

건국대학교(의학공학과) |

|

2 |

책임연구원 |

박O태 |

연구소 |

경희대학교(원자력공학과) |

|

3 |

선임연구원 |

김O렬 |

연구소 |

충북대학교(물리학과) |

|

4 |

전임연구원 |

오O민 |

연구소 |

제주대학교(에너지공학과) |

|

5 |

전임연구원 |

조O은 |

연구소 |

한국해양대학교(해양과학기술융합과) |

|

6 |

주임연구원 |

김O진 |

연구소 |

중앙대학교(에너지공학과) |

|

7 |

주임연구원 |

김O집 |

연구소 |

을지대학교(방사선학과) |

|

8 |

연구지원가 |

김O웅 |

연구소 |

울산대학교(경찰학과) |

| 9 | 연구원 | 신O영 | 연구소 | 중앙대학교(에너지공학과) |

라. 연구개발비용

| (단위 : 천원) |

| 과 목 | 2022년 1분기 | 2021년 | 2020년 | |

|---|---|---|---|---|

| 연구개발비용 | 314,588 | 724,085 | 907,012 | |

| 정부보조금 | (317,778) | (440,843) | 426,901 | |

| [연구개발비용 계] | (3,190) | 283,243 | 480,111 | |

| 재 료 비 | 2,342 | (34,476) | 49,647 | |

| 인 건 비 | (20,258) | 235,667 | 364,598 | |

| 감 가 상 각 비 | - | - | ||

| 위 탁 용 역 비 | - | - | ||

| 기 타 | 14,727 | 82,051 | 65,866 | |

| 연구개발비용 계 | (3,190) | 283,243 | 480,111 | |

| 회계 처리 |

판매비와 관리비 | - | - | |

| 제 조 경 비 (용 역 원 가) |

(3,190) | 283,243 | 480,111 | |

| 개발비(무형자산) | - | - | ||

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

-0.02% | 0.36% | 0.90% | |

마. 연구개발 실적

(1) 완료된 연구개발(국가 R&D 과제) 내역

당사에서는 다양한 국가 R&D 과제를 수행함으로써 방사선관리/원전해체/방폐물관리/의료방사선/보안 등의 분야에 대한 첨단기술 고도화를 통해 원자력/ISI/방사선 등 당사의 주력 사업에 대한 경쟁력 강화 뿐만 아니라 신사업 진출에 힘쓰고 있습니다.

| 연구개발 과제명 | 구 분 |

|---|---|

|

와전류를 이용한 관결함 검사장치 및 검사방법 개발 |

ISI사업관련 (비방사선 비파괴 분야) |

|

CCFL module을 이용한 산업용 고휘도 방사선투과사진 관찰기 개발 |

ISI사업관련 (방사선 비파괴 분야) |

|

고효율 연속식 Drowning-out 결정화 분리공정 기술개발 |

환경사업관련 |

|

희귀 생리 활성 물질 아스트라갈린의 대량 제조 공정 개발 |

환경사업관련 |

|

방사선안전 증진을 위한 방사선 계측기술 및 방사선원 역추적 기술개발 |

방사선사업관련 (방사선관리 분야) |

|

원전사고로 인한 광역의 Cs오염토양 무산(Non-Acid)제염 공정기술 및 장비개발 |

원자력사업관련 (방사선관리/원전해체 분야) |

|

통계적 접근법에 따른 공정부산물 및 유의물질의 방사능농도 추정방법 및 처리 처분시 적합성 판단기준 개발 (생활주변방사선안전관리 이행기술기반 구축) |

방사선사업관련 (방사선관리 분야) |

|

실증실험을 통한 공정부산물 처리·처분 기술지침 및 작업절차 개발(생활주변방사선안전관리 이행기술기반 구축)(한국원자력안전기술원, 2016.03 ~ 2016.12) |

방사선사업관련 (방사선관리 분야) |

|

대규모 공정부산물 발생시설 해체에 따른 안전관리 기술 개발(생활주변방사선안전관리 이행기술기반 구축)(한국원자력안전기술원, 2017.03 ~ 2017.12) |

원자력사업관련 (방사선관리/원전해체 분야) |

|

정밀 선량측정을 위한 광역에너지 중성자용 계측장비 개발 |

원자력사업관련 (방사선관리/원전해체 분야) |

|

해체 콘크리트 및 금속폐기물 처리 실용화 기술 개발 |

원자력사업관련 (원전해체/방폐물관리 분야) |

|

극저준위 방폐물 감량을 위한 관리 체계 및 정형/비정형 방폐물 방사능 측정 시스템 개발(한국에너지기술평가원, 2017.05 ~ 2020.04) |

원자력사업관련 (원전해체/방폐물관리 분야) |

|

알파·베타선원 방사성 오염 비산물 탐지용 휴대설비 개발 |

원자력사업관련 (방사선관리/원전해체 분야) |

|

근적외선 형광영상 및 전리방사선 섬광영상 측정용 일체형 영상 계측시스템 |

의료사업관련 (의료방사선 분야) |

|

원전해체 기술개발/이전 지원(경남테크노파크, 2018.08 ~ 2018.11) |

원자력사업관련 (원전해체/방폐물관리 분야) |

|

콘크리트 미분말 안정화기술 이전 개발지원(경남테크노파크, 2019.06 ~ 2019.11) |

원자력사업관련 (원전해체/방폐물관리 분야) |

|

원전해체 콘크리트 폐기물 재활용 설비 제작(경남테크노파크, 2020.07 ~ 2020.11) |

원자력사업관련 (원전해체/방폐물관리 분야) |

|

원전해체 콘크리트 폐기물 방사능 오염도 측정 및 감용 설비고도화(경남테크노파크, 2021.06 ~ 2021.11) |

원자력사업관련 (원전해체/방폐물관리 분야) |

|

복합방사선 보안검색기 성능시험 기술개발 (한국연구재단, 2019.02 ~ 2022.01) |

원자력사업관련 (원전해체/방폐물관리 분야) |

(2) 진행중인 연구개발(국가 R&D 과제) 내역

당사에서는 원전해체/방폐물 관리 기술 및 환경복원, 방사선/능 및 중성자 측정 기술, 보안검색 등 원자력/방사선 분야의 최신 현안에 대한 국가 R&D 과제를 수행함으로써 지속적인 연구개발을 통해 자체기술의 고도화와 사업화 추진에 힘쓰고 있습니다.

|

연구 개발 과제 |

설 명 |

목 적 |

|---|---|---|

|

원전 해체발생 유기착화제의 효율적 처리·처분을 위한 평가 기술 개발 (한국에너지기술평가원, 2020.10 ~ 2022.12) |

- 유기착화합물에 의한 핵종이동 모델 분석 및 설계 - 유기착화합물 처분안전성평가를 위한 핵종이동모델 구축 - 유기착화합물 처분안전성 평가시스템 개발 및 검증 |

기존 사업 경쟁력 강화 (원전해체/방폐물관리 분야) |

|

전압 안정화 및 사용자 편의성 향상을 통한 광역에너지 중성자용 계측장비의 제품화 (한국방사선진흥협회, 2021.06 ~ 2022.09) |

- 광역에너지 중성자용 계측장비의 컨트롤러에 대한 HW 및 SW의 설계 - 표준규격 기반 컨트롤러 시제품 제작 - 광역에너지 중성자용 계측장비의 교정 및 시험 인증 |

제품 상용화 및 국산화 (방사선관리/원전해체 분야) |

|

중수로 원전 해체물량/비용/공정 연계 프로그램 개발 (한국에너지기술평가원, 2020.05 ~ 2023.04) |

- 해체물량 최적평가 방법론 개발 - 프로그램 검증/요구조건 개발 - 해체 모듈별 생성 기술정보 관리 프로그램 설계 - 통합/연계 시스템 활용 해체공정 평가 시뮬레이션 모듈 설계 |

기존 사업 경쟁력 강화 (원전해체/방폐물관리 분야) |

| 고속 정밀 핵종분석 기능이 탑재된 소형 감마/중성자 계측기 제품화 (한국방사선진흥협회, 2022.04 ~ 2023. 09) |

- 휴대 가능한 소형 감마선 및 중성자 센서부 설계 - 핵종식별 알고리즘 개발 및 최적화 - 맞춤형 반도체 칩 설계/제작 및 신호처리 회로 개발 - 소형 방사선 계측기용 IT 기기 연동 안드로이드 앱(APP) 개발 - IT 기기 연동형 소형 방사선 계측기 최종 시제품 개발 - 교정/시험 인증을 통한 제품화 |

제품 상용화 및 국산화 (방사선관리/원전해체 분야) |

7. 기타 참고사항

가. 지적재산권 등

대부분 방사선관리/원전해체/방폐물관리/규제해제 등에 관한 특허로서 당사의 전문기술서비스(용역)에 쓰이거나 향후 활용 및 기술 사업화(상용화) 될 예정으로, 유사기술/특허의 난립과 경쟁사 견제의 역할도 하고 있습니다. 당사의 기술력은 회사의 향후 성장을 결정하는 중요한 사항인 만큼 지적재산권의 효과적인 관리 및 연구개발에 힘쓰고 있습니다.

|

순번 |

구분 |

출원/등록일 |

내용 |

권리자 |

적용분야 |

|---|---|---|---|---|---|

|

1 |

특허등록 |

2006-05-12 |

원격 제어 방사선 측정 시스템 |

(주)오르비텍 |

방사선관리/규제해제 |

|

2 |

특허등록 |

2006-05-12 |

방사성 보호 의류 |

(주)오르비텍 |

방사선관리 |

|

3 |

특허등록 |

2006-05-12 |

방사성 물질 위치 추적장치 및 그를 이용한 추적 방법 |

(주)오르비텍 |

방사선관리 |

|

4 |

특허등록 |

2006-05-12 |

방사성 물질 위치 추적장치 및 그를 이용한 추적 방법 |

(주)오르비텍 |

방사선관리 |

|

5 |

특허등록 |

2006-05-12 |

조립식 방사선 차폐벽 |

(주)오르비텍 |

방사선관리 |

|

6 |

특허등록 |

2006-05-12 |

방사성 폐액 제거를 위한 막분리- 흡착 방법 및 이를 이용한 여과 시스템 |

(주)오르비텍 |

방폐물관리/규제해제 |

|

7 |

특허등록 |

2006-07-19 |

방사능 집진장치 |

(주)오르비텍 |

방사선관리 |

|

8 |

특허등록 |

2006-07-19 |

방사능 차폐 도어장치 |

(주)오르비텍 |

방사선관리 |

|

9 |

특허등록 |

2006-07-19 |

방사능 오염 세탁물 연속 분류 장치 |

(주)오르비텍 |

방폐물관리/규제해제 |

|

10 |

특허등록 |

2008-06-09 |

삼중수소 제거용 호흡기의 정화통 구조 |

(주)오르비텍 |

방사선관리 |

|

11 |

특허등록 |

2008-06-09 |

삼중수소 제거용 호흡기의 정화통 구조 |

(주)오르비텍 |

방사선관리 |

|

12 |

특허등록 |

2008-06-20 |

원자력 발전소용 방사성 오염필터 저장용기 |

(주)오르비텍/ |

방사선관리/규제해제 |

|

13 |

특허등록 |

2010-09-30 |

셀룰로오스계방사성폐기물의 처리방법 |

(주)오르비텍 |

방폐물관리 |

|

14 |

특허등록 |

2011-01-04 |

용해도 조절에 의한 거대 결정입자의 제조방법 |

(주)오르비텍/경희대학교 산학협력단 |

결정화공정 |

|

15 |

특허등록 |

2011-09-14 |

방사성폐기물 제염방법 |

(주)오르비텍 |

방폐물관리/규제해제 |

|

16 |

상표등록 |

2012-01-03 |

Radico |

(주)오르비텍 |

방사선관리 |

|

17 |

등록디자인 |

2012-02-02 |

방사선 계측기 |

(주)오르비텍 |

방사선관리 |

|

18 |

특허등록 |

2012-02-22 |

정밀온도 제어가 가능한 연속식 냉각 결정화 반응장치 및이를 포함하는 결정화 분리공정 시스템 |

(주)오르비텍/경희대학교 산학협력단 |

결정화공정 |

|

19 |

특허등록 |

2012-04-10 |

용해도 조절에 의한 거대 결정입자의 제조방법 |

(주)오르비텍/경희대학교 산학협력단 |

결정화공정 |

|

20 |

특허등록 |

2012-09-25 |

방사선 검출기 |

(주)오르비텍 |

방사선관리 |

|

21 |

특허등록 |

2012-10-09 |

방사선 개인선량계 |

(주)오르비텍 |

방사선관리 |

|

22 |

특허등록 |

2012-11-26 |

미세혼합이 가능한 결정화 반응장치 및 이를 포함하는 결정분리공정시스템 |

(주)오르비텍 |

결정화공정 |

|

23 |

특허등록 |

2012-12-03 |

방사선 개인선량계의 관리시스템 |

(주)오르비텍 |

방사선관리 |

|

24 |

특허등록 |

2015-03-02 |

방사선/방사능 계측기 교정관리 방법 |

(주)오르비텍 |

방사선관리 |

|

25 |

특허등록 |

2015-03-02 |

교정용 감마선 조사장치의 콜리메이터 이송장치 |

㈜오르비텍 |

방사선관리 |

|

26 |

특허등록 |

2015-03-02 |

방사선 측정기의 센터링 지그 |

㈜오르비텍 |

방사선관리 |

|

27 |

특허등록 |

2015-05-29 |

교정용 감마선 조사장치의 턴테이블장치 |

㈜오르비텍 |

방사선관리 |

|

28 |

특허등록 |

2015-06-03 |

교정용 감마선 조사장치의 계측장치 고정용 지그 |

㈜오르비텍 |

방사선관리 |

|

29 |

특허등록 |

2017-04-21 |

대규모 세슘(Cs)오염토양 연속 방사능 측정시스템 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

30 |

특허등록 |

2017-12-28 |

선량계 판독프로그램을 이용한 선량계 판독에 대한 보고서 작성시스템 |

㈜오르비텍 |

방사선관리 |

|

31 |

특허등록 |

2018-02-12 |

선량계 자동판독 시스템 |

㈜오르비텍 |

방사선관리 |

|

32 |

특허등록 |

2018-11-07 |

플라스틱 섬광 검출기용 감마핵종 측정분석프로그램 |

㈜오르비텍 |

방사선관리/규제해제 |

|

33 |

특허등록 |

2019-03-25 |

방사능 오염 폐드럼 절단장치 및 그 절단장치를 이용한 폐드럼 절단방법 |

㈜오르비텍 |

방사선관리/규제해제 |

|

34 |

특허등록 |

2019-04-22 |

방사능 오염토양에 대한 연속 방사능 측정시스템의 세분화 분류장치 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

35 |

특허등록 |

2019-08-26 |

원전해체 방폐물의 자동 형상취득 시스템 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

36 |

등록디자인 |

2019-09-26 |

방사선계측기 |

㈜오르비텍 |

방사선관리 |

|

37 |

특허등록 |

2019-10-31 |

극저준위 이하 방폐물 자체처분을 위한 종합관리 시스템 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

38 |

특허등록 |

2020-01-06 |

튜브형 금속방폐물의 표면제염장치 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

39 |

특허등록 |

2020-01-06 |

평판형 금속방폐물 표면제염장치 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

40 |

특허등록 |

2020-01-29 |

방사성 금속폐기물 용융제염장치 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

41 |

특허등록 |

2021-08-31 |

대규모 방사성 폐기물의 전수검사를 위한 방사능 측정 시스템 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

42 |

특허등록 |

2021-10-12 |

대규모 방사성 폐기물의 방사능 측정 및 분류 시스템 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

43 |

특허등록 |

2021-10-12 |

광역에너지 검출용 중성자 계측장비 |

㈜오르비텍 |

방사선관리/원전해체 |

|

44 |

특허등록 |

2021-10-29 |

방사성 콘크리트 폐기물의 이동형 감용처리 장치 |

㈜오르비텍 |

원전해체/방폐물관리/규제해제 |

|

45 |

특허등록 |

2021-10-29 |

공기중 알파 및 베타 방사성 오염 비산물 탐지용 휴대설비 |

㈜오르비텍 |

방사선관리/원전해체 |

나. 항공기 부품제조 관련 인증 등

항공 산업의 특성상 최종 고객사인 Boeing 등 대형 항공사의 기술 및 품질 인증이 확보되어야만 항공기 부품 납품이 가능 합니다. 이에 당사에서는 AS9100을 비롯하여 각종 관련 인증을 다음과 같이 확보하였습니다.

|

순번 |

인증명 |

인증년도 (기간) |

기술명 |

적용분야 |

비고 |

|---|---|---|---|---|---|

|

1 |

AS9100 Rev. D |

2019.06 ~ 2022.06 |

Quality Management Systems - Requirements for Aviation, Space and Defense Organizations |

항공기 제조 산업 |

- |

| 2 |

NADCAP |

2019.11 ~ 2021.05 |

형광침투 검사 |

항공기 부품 |

- |

| 3 |

NADCAP |

2020.01 ~ 2021.01 |

Shot Peening |

항공기 부품 |

- |

(주) NADCAP인증은 코로나 19로 인해 갱신일이 연장되었으며, 갱신 전까지 인증은 유효합니다.

다. 회사의 영업에 대한 구체적인 사항

당사의 영업부문은 원자력사업본부, ISI사업본부, 항공사업본부로 구성되어 있으며, 보고서상에는 이해를 돕기 위해 각 용역서비스별 시장상황과 회사의 상황을 구분하여 설명하였습니다.

■ 원자력 사업 분야

가. 업계 개황

에너지 자원이 부족한 우리나라는 정부주도로 고리1호기의 상업운전을 1978년 시작하게 됨에 따라, 세계에서 21번째 원자력 발전 보유국으로 원자력발전 시대가 개막되었습니다.

국내의 경우 2022년 3월말 기준으로 13개의 발전소에서 총 24기의 원자로가 상업운영 중이며, 2기 원자로가 영구정지, 4기의 원자로가 추가 건설 중입니다. 현재, 우리나라는 보유원전 기수 및 설비용량 측면으로 세계 6위의 원자력발전 국가로 성장하였습니다.

[출처: IAEA, 2021.12.31]

|

구 분 |

호기수 |

비 고 |

|

고리원자력본부 |

5 |

고리 2,3,4호기, 신고리 1,2호기 |

|

새울원자력본부 |

2 |

신고리 3,4호기 |

|

한빛원자력본부 |

6 |

한빛 1,2,3,4,5,6호기 |

|

월성원자력본부 |

5 |

월성 2,3,4 신월성 1,2호기 |

|

한울원자력본부 |

6 |

한울 1,2,3,4,5,6호기 |

|

계 |

24 |

- |

[국내 원자력 발전 설비, 2022년 3월말 기준]

또한 당사는 2016년 5월 한국수력원자력에서 발주한 UAE의 BNPP 1,2,3,4호기의 방사선관리용역 수주를 낙찰받아 수행한 경험이 있으며, UAE 원전이 순차적으로 상업운전을 앞두고 있어 향후 해외원자력관련 시장은 큰 폭의 성장이 예상되고 있습니다.

이와 더불어 방사선 관련 산업은 소재의 성능개선, 신물질 개발, 방사선을 이용한 진단 및 치료에 이용되고 있으며, 동 산업의 규모는 매년 큰 폭으로 증가되는 것으로 추정되고 있습니다.

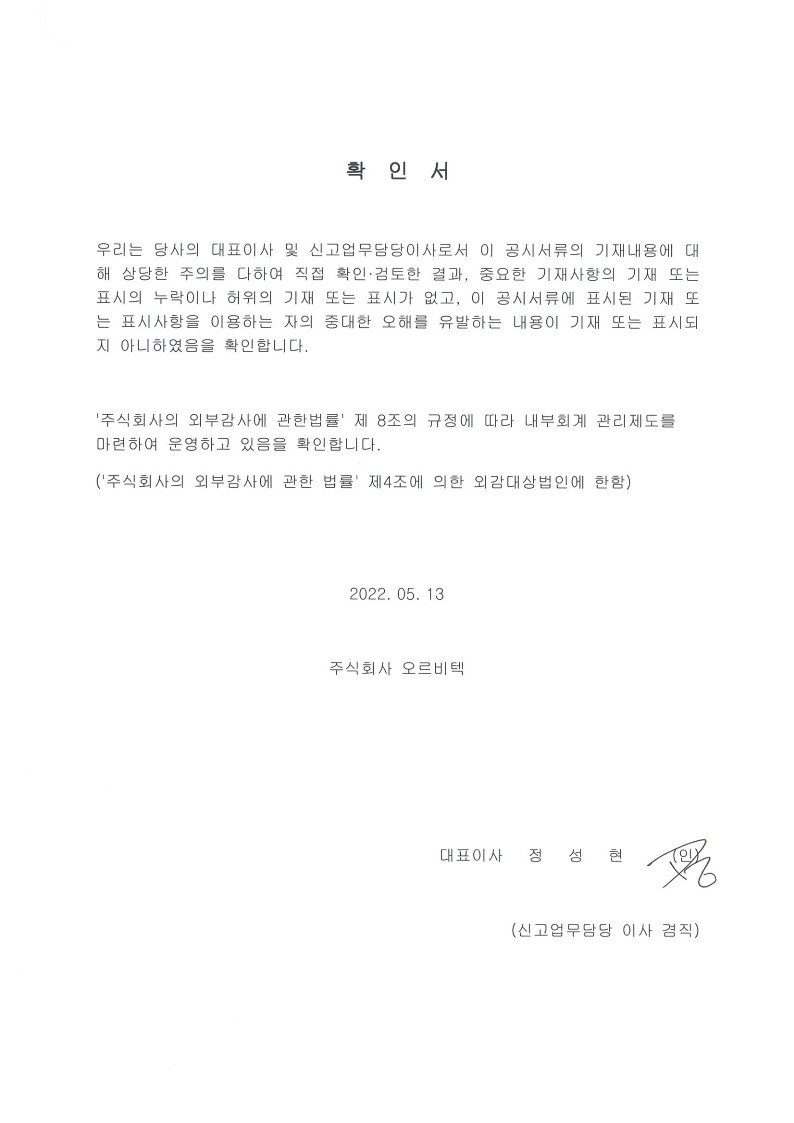

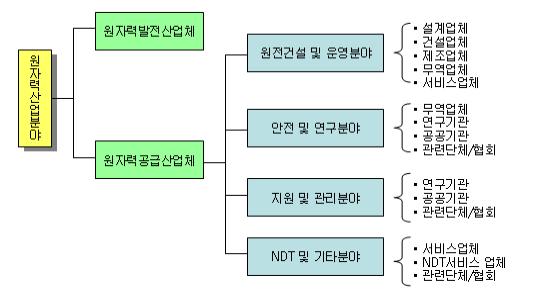

(1) 원자력 산업의 분류

원자력산업은 대상 업체를 기준으로 크게 ① 원자력발전산업체와 ② 원자력공급산업체로 분류할 수 있습니다.

|

|

원자력 산업의 분류 |

원자력발전산업체는 한국수력원자력(주) (이하 한수원(주))를 지칭하며 당사를 포함하는 여러기관은 ②원자력공급산업체로 분류할 수 있고, 이는 구체적으로 다음과 같습니다.

- 원전건설ㆍ운영분야 : 원자력시설(발전소, 연구로, 핵주기 시설, 폐기물 시설 등)에

대하여 기기공급 및 역무를 제공하는 업체가 본 해당분야에

속하며, 세부적으로 살펴보면 다음과 같이 분류할 수 있습니다.

· 설계분야 : 설계 및 엔지니어링, 감리

· 원전건설ㆍ시공분야 : 원전건설ㆍ시공 설치분야

· 원자력기자재제조분야 : NSSS, T/G계통설비 등 주기기 제조와 송변전기기 및 관련

기기 및 기기제조, 원전연료제조분야

· 원전정비분야 : 계획정비공사, ISI(당사의 ISI 사업본부 관련 분야), 제어계측정비,

주설비정비 등을 포함하는 원전정비공사 및 서비스관련분야

(2) 당사 사업 영역

당사의 원자력 산업관련 사업영역은 ① 방사선 관리 ② 규제해제(자체처분) 및 원전해체 ③ 피폭방사선량 판독 ④ 방사선 계측기 개발, 제조 및 판매 ⑤ KOLAS 방사선 계측기 교정 및 방사능 분석 등으로 구분할 수 있습니다.

1) 방사선 관리

원자력공급산업 중 방사선관리라 함은 당사의 주력사업 중 하나에 해당하며 구체적 업무로는 원자력발전소의 방사선작업종사자의 피폭선량저감, 오염확산방지, 방사성물질처리, 방사선관리구역내 방사선통제, 방사능 계측 등이 있습니다.

|

|

원자력발전소 내 제염 및 오염확산방지 |

|

|

방사선작업종사자 방호 및 선량관리 방사선 계측 |

2) 규제해제(자체처분) 및 원전해체

원자력시설의 규제해제는 원자력발전 및 관련산업에서 나오는 방사성오염시설 및 물질을 제염해체하고, 원자력관계법령에서 정하는 기준에 따라 방사선관리 및 평가를 수행하고 이를 통해 각종 방사성폐기물을 자체처분의 방법으로 처리하여 최종적으로는 이러한 발생 폐기물들을 최소화시키는 업무로 정의될 수 있습니다.

방사성 폐기물이 인체 및 자연에 노출될 경우 매우 치명적인 악영향을 줄 수 있기 때문에 이에 대한 적절한 처분은 원자력 발전에 있어 무엇보다도 중요한 업무로 분류되고 있습니다. 정부는 방사성 폐기물의 적절하고 안전한 폐기를 위해 2005년 중저준위 방사성폐기물 처분장 부지를 경북경주시로 선정, 중저준위 방사성폐기물 처분장이 건설되었습니다.

방폐장 건설에 대한 지역주민들의 거부감 및 방폐장에 위탁하는 방사선 처리비의 비용부담 증가에 따라, (고시된 방사성폐기물 관리비용 및 사용후핵연료관리부담금 등의 산정기준에 관한 규정(밀봉선원기준)은 아래표와 같이 1리터기준으로 15.76만원 이상이 소요, 유치지역 지원수수료 별도) 동 방사성폐기물 발생량을 최소화하기 위한 방법의 일환으로, 상술한 규제해제(자체처분), 제염, 부피감량 등의 신기술개발 및 위탁처리 요구가 갈수록 증대되고 있는 상황입니다.

국내 최초 상용 원자력발전소 고리1호기 영구정지가 결정된 후(2017년 6월) 2018년 2월부터 해체공정 및 공사설계, 해체폐기물처리시설 구축을 위한 설계, 해체 전 방사선특성평가 등 안전한 영구정지와 국내 최초 원전해체를 위한 기술개발과 철저한 사업 준비의 기반을 마련 중이며, 이를 토대로 국외 원전해체 시장 진출을 모색하고 있습니다.

|

구 분 |

관리비용 (만원 / 1L, ) |

||

|

가연성폐기물 |

가연성폐기물 |

6.72 |

|

|

비가연성폐기물 |

6.95 |

||

|

비압축성폐기물 |

6.84 |

||

|

폐필터 |

7.26 |

||

|

폐액 |

유기폐액 |

12.47 |

|

|

무기폐액 |

9.14 |

||

|

혼합폐액 |

8.82 |

||

|

건조 동물사체 |

6.99 |

||

|

냉동 동물사체 |

6.05 |

||

|

밀봉선원 폐기물 |

15.76 |

||

[방사성폐기물 관리비용 및 사용후핵연료관리부담금 등의 산정기준에 관한 규정]

[출처 : 산업통상자원부 고시 제2019-217호(2019.12.27)]

3) 피폭방사선량 판독대행

한편, 피폭방사선량 판독은 원자력안전법에서 명시한 개인선량계 중 열형광선량계(TLD, Thermoluminescence Dosimeter)를 사용하여 각종 산업에서 근무하는 방사선작업종사자의 피폭선량을 측정하고 방사선의 위해로 부터 종사자의 안전을 관리함으로써 방사선으로 인한 인체의 결정적 영향을 방지하고 확률적 영향을 최소화 하는 업무입니다. 국내의 방사선작업종사자 수는 매년 4% 내외로 증가하고 있으며, 당사가 서비스 중인 피폭방사선량판독 분야의 국내 시장 규모는 2020년 기준 약 87억내외입니다.

4) 방사선 계측기 개발, 제조 및 판매

방사선계측사업의 기술 및 사업적 모태는 원자력사업부에서 진행하였던 방사선사업본부에서 진행하고 있는 피폭방사선량판독, 방사성핵종의 분리, 제거 기술 개발 및 환경 방사능 분석기술 개발을 근원적 바탕으로 하고 있으며, 현재 당사가 직접 개발한 라디코 EPD 제품과 라디코 SCM 제품이 판매중에 있으며 현재 라디코Ⅱ 제품을 개발중에 있으며 2022년 하반기에 출시될 예정입니다. 라디코 EPD 제품은 개인의 외부방사선피폭선량(률)을 직독식으로 측정할 수 있는 개인방호용 전자식선량계로 크기가 작아 휴대가 간편하고 일정기간동안의 방사선에 의한 누적선량과 실시간 선량률을 측정할 수 있어 방사선피폭의 우려가 있는 지역에서 다양한 목적으로 사용할 수 있습니다.

라디코 SCM 제품은 방사능측정기로 방사성물질로 오염된 표면오염의 정도를 측정하는 장비입니다. 라디코 EPD의 경우 방사선관리구역내 작업종사자를 위한 보조선량계로 활용할 뿐만 아니라 방사선피폭의 우려가 있는 지역의 주민 및 단체를 대상으로 시장을 확대하고 있으며 라디코 SCM의 경우 전문적으로 방사성물질을 취급하는 기관을 대상으로 판매되고 있습니다..

현재 개발중인 라디코Ⅱ 제품은 방사선(능) 겸용 측정기로써 방사선 취급장소나 관리구역의 공간 선량률과 방사능을 동시에 측정할 수 있는 휴대용 기기이며 알파-베타/감마선을 구분하여 측정할 수 있는 다목적 서베이미터 입니다. 타사제품 대비 가격경쟁력이 있으며 차별기능으로는 관측 대상 시료의 거리측정 기능이 추가되어 방사성물질을 취급하는 전문기관의 호응도가 높을 것으로 예상됩니다.

|

사업부분 |

주요 제품 |

|

방사선계측기 개발 및 생산 |

라디코(RADICO) EPD |

|

라디코(RADICO) SCM |

|

| RADICO-Ⅱ |

[원자력사업부의 주요제품]

국내의 방사선계측기는 대부분 수입에 의존하고 있으며 주요 소비처는 원자력발전소로 국한되어 있었습니다. 최근 당사를 포함한 국내의 일부 기업들이 방사선/능 계측기를 국산화하고 있으며 수입제품과 성능 및 가격면에서 경쟁력을 갖춰가고 있습니다. 이는 원자력발전소 뿐만 아니라 방사성동위원소 등을 사용하는 일반 산업체에서도 작업자의 안전을 위해 전자식선량계를 지급하는 일이 많아지고 있어 시장이 확대되고 있기 때문입니다. 더욱이, 2011년 3월 후쿠시마 원자력발전소 방사선누출사고로 인하여 일본 및 주변국의 일반인 및 기업들이 거주자의 방사선 피폭 및 주변물체의 방사능표면오염을 우려하여 전자식선량계 및 표면오염측정기 판매가 증가하고 있습니다.

당사는 2008년부터 피폭방사선량 판독사업 시작과 더불어 방사선계측기의 국산화를 위한 자체연구를 수행해 왔습니다. 이를 바탕으로 일차적으로 2011년 상반기에 전자식선량계인 라디코EPD 상용화를 완료하였고, 2013년 라디코 SCM 제품을 상용화 하였습니다. 또한 방사선/능 측정기의 개발에 필수적으로 필요한 방사선/능 측정기의 교정시설을 갖추고 2013년에 전리방사선분야 KOLAS 인증을 획득 하였으며 차기 모델을 계속해서 개발 중에 있습니다. 현재 출시예정인 RADICO-Ⅱ 외 차기 개발 예정인 제품으로 지역 방사선감시설비(LRMS), 환경 방사선감시설비(ERMS) 그리고 ZnS/플라스틱 섬광체를 사용한 고감도 표면오염 측정기 등을 기획 중에 있습니다.

5) KOLAS 방사선 계측기 교정 및 방사능 분석

산업통상자원부 국가기술표준원 국제공인교정기관(KOLAS)으로 전리방사선 방사선(801),방사능(802) 분야에 대한 인정을 받아, 당사에서 생산한 방사선계측기(RADICO EPD, RADICO SCM)에 대한 성능점검 및 교정시험을 진행하고 있으며, 국내 방사선이용기관에 사용중인 각종 서베이미터, 개인피폭선량계(ADR, Pocket) 및 표면오염감시기에 대한 교정 인증을 진행하고 있습니다.

또한 방사능 분석분야에서도 산업통상자원부 국가기술표준원 국제공인시험기관(KOLAS) 기관으로 방사능 분석업을 수행하고 있습니다. 당사가 인정받은 시험 분야는 화학시험(02)의 방사선, 방사능, 중성자(007) 분야로 고순도 게르마늄 검출기(HPGe)를 이용한 감마 방사능 분석과 액체섬광계수기 (LSC)를 이용한 알파 및 베타 방사능 분석입니다.

해당 인정서를 통해 생활방사선 안전법에 따른 방사성 핵종분석 대상 수입품에 대한 성적서 발행을 수행하며, 동시에 당사에서 수행하는 연구과제와 용역사업 중 방사능 분석 결과에 대한 소급성과 신뢰를 유지합니다.

그 외 유도결합플라즈마질량분석기(ICP-MS)와 저준위 알파/베타 계수기를 보유하고 있으며, 사기업 중 국내 유일하게 핵연료사용허가와 방사성동위원소사용허가를 받은 기관으로 원전해체시 발생할 수 있는 폐기물 분석 사업에 미리 대응하려 노력하고 있습니다.

(3) 업계 현황

1) 시장규모 및 추이

① 원자력 발전소 규모 및 추이

1970년대 국제적인 석유파동 등으로 에너지 자원이 부족한 우리나라는 정부주도로 미국 웨스팅하우스社(WEC)와 고리 원전1호기 건설계약 체결('70.12월) 및 착공('71.3월) 하여 고리1호기의 상업운전을 1978년 4월 29일 시작하게 됨에 따라, 세계에서 21번째 원자력 발전 보유국으로 원자력발전 시대가 개막되었습니다.

이후 국제적인 원전사고에 따른 원자력발전 감소추세에도 불구하고 지속적인 원전 건설 및 기술개발을 통해 현재 총 24기의 원전을 상업운전 중 이며, 기술자립도 95% 달성 및 한국 표준형원전(OPR1000), 한국 신형원전(APR1400) 개발에도 성공하여 2009년 12월, UAE 원전건설 수주에도 큰 몫을 담당한 것으로 보도되고 있습니다.

현재, 우리나라는 보유원전 기수 및 설비용량 측면으로 세계6위의 원자력발전 국가로 성장하였습니다.

-국가별 원전 보유기수 및 순수 설비용량

[단위: MW]

|

Country |

Number of Reactors |

Total Net Electrical Capacity |

|

UNITED STATES OF AMERICA |

93 |

95,523 |

|

FRANCE |

56 |

61,370 |

|

CHINA |

54 |

50,789 |

|

JAPAN |

33 |

31,679 |

|

RUSSIA |

38 |

28,578 |

|

KOREA, REPUBLIC OF |

24 |

23,150 |

|

CANADA |

19 |

13,624 |

|

UKRAINE |

15 |

13,107 |

|

SPAIN |

7 |

7,121 |

|

INDIA |

23 |

6,885 |

|

SWEDEN |

6 |

6,882 |

|

UNITED KINGDOM |

11 |

6,848 |

|

BELGIUM |

7 |

5,942 |

|

GERMANY |

3 |

4,055 |

|

CZECH REPUBLIC |

6 |

3,934 |

|

SWITZERLAND |

4 |

2,960 |

|

FINLAND |

4 |

2,794 |

|

UNITED ARAB EMIRATES |

2 |

2,690 |

|

PAKISTAN |

5 |

2,242 |

|

BULGARIA |

2 |

2,006 |

|

HUNGARY |

4 |

1,902 |

|

BRAZIL |

2 |

1,884 |

|

SOUTH AFRICA |

2 |

1,860 |

|

SLOVAKIA |

4 |

1,837 |

|

ARGENTINA |

3 |

1,641 |

|

MEXICO |

2 |

1,552 |

|

ROMANIA |

2 |

1,300 |

|

BELARUS |

1 |

1,110 |

|

IRAN, ISLAMIC REPUBLIC OF |

1 |

915 |

|

SLOVENIA |

1 |

688 |

|

NETHERLANDS |

1 |

482 |

|

ARMENIA |

1 |

415 |

|

Total |

439 |

390,624 |

[출처: IAEA, 2021.12.31]

- 국내 원전 현황

|

발전소명 |

위치 |

설비용량(MWe) |

노형 |

상업운전일 |

|

|

고리 |

#2 |

부산광역시 |

650 |

가압경수로 (PWR) |

'83. 07. 25 |

|

#3 |

950 |

'85. 09. 30 |

|||

|

#4 |

950 |

'86. 04. 29 |

|||

|

신고리 |

#1 |

1,000 |

'11. 02. 28 |

||

|

#2 |

1,000 |

'12. 07. 20 |

|||

|

#3 |

울산광역시 |

1,400 |

'16. 12. 20 |

||

|

#4 |

1,400 |

'19. 08. 29 |

|||

|

월성 |

#2 |

경상북도 |

700 |

가압중수로 (PHWR) |

'97. 07. 01 |

|

#3 |

700 |

'98. 07. 01 |

|||

|

#4 |

700 |

'99. 10. 01 |

|||

|

신월성 |

#1 |

1,000 |

가압경수로 (PWR) |

'12. 07. 31 |

|

|

#2 |

1,000 |

'15. 07. 24 |

|||

|

한빛 |

#1 |

전라남도 |

950 |

가압경수로 (PWR) |

'86. 08. 25 |

|

#2 |

950 |

'87. 06. 10 |

|||

|

#3 |

1,000 |

'95. 03. 31 |

|||

|

#4 |

1,000 |

'96. 01. 01 |

|||

|

#5 |

1,000 |

'02. 05. 21 |

|||

|

#6 |

1,000 |

'02. 12. 24 |

|||

|

한울 |

#1 |

경상북도 |

950 |

가압경수로 (PWR) |

'88. 09. 10 |

|

#2 |

950 |

'89. 09. 30 |

|||

|

#3 |

1,000 |

'98. 08. 11 |

|||

|

#4 |

1,000 |

'99. 12. 31 |

|||

|

#5 |

1,000 |

'04. 07. 29 |

|||

|

#6 |

1,000 |

'05. 04. 22 |

|||

[출처: 한국수력원자력(주) 홈페이지, 2021년 12월말 기준]

- 건설 중 원전 현황

|

구분 |

시설 용량 |

원자로형 |

준공(예정)일 |

공정률 |

|

신고리 5·6호기 |

1,400MW × 2기 |

PWR (APR1400) |

'24.03(5호기) / '25.03(6호기) |

74.82% |

|

신한울 1·2호기 |

1,400MW × 2기 |

PWR (APR1400) |

'22.03(1호기) / '23.03(2호기) |

99.12% |

[출처: 한국수력원자력(주) 홈페이지, 2021년 12월말 기준]

산업통상자원부(전 지식경제부) 보도자료(UAE 원전사업 수주성공 보도 참고자료-'09.12.27)에 따르면, 온실가스 감축을 위한 가장 현실적 대안으로 CO2 배출량이 거의 없고, 대기오염물질 배출이 없는 원자력발전이 급부상하고 있습니다.

또한, 국내 원자력발전은 전력수급 안정 및 석유 의존도 ·에너지 수입 의존도 완화에 큰 기여를 하며, 관련기술이 대부분 국산화되어 있고, 연료비 비중이 낮아 국내 발전원 중 발전단가가 가장 저렴한 경제적 에너지원입니다. 2008년 8월 발표된 제1차 국가 에너지 기본 계획에서도 2008년 기준 26%인 원전설비 비중을 2030년 41%까지 확대키로 결정하였으나, 2020년12월에 발표된 "제 9 차 전력수급기본계획”에서는 신재생에너지의 비중확대로 2034년까지 원전 설비비중을 10.1%로 조정하도록 결정하였습니다.

![이미지: 발전원별 발전설비 추이 [출처: 한국수력원자력(주) 홈페이지]](%E3%84%B4%E3%84%B4%E3%84%B4%E3%84%B4.jpg) |

|

발전원별 발전설비 추이 [출처: 한국수력원자력(주) 홈페이지] |

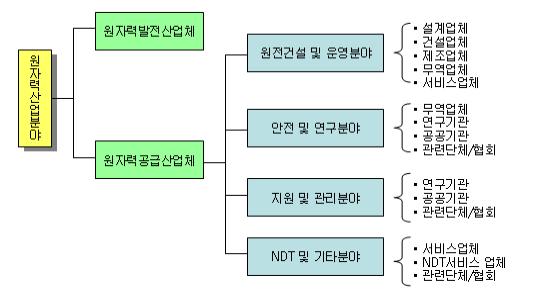

② 분야별 시장규모 및 추이

원자력분야는 크게 원자력발전사업체 및 원자력공급산업체로 나누어서 시장규모를 추정 할 수 있습니다. 관련업계 및 정부기관에서도 원자력분야(RI분야는 제외)의 매출규모를 추산할 시 상기와 같은 방법으로 시장규모를 추정하고 있습니다.

우리나라 정부의 공식승인 통계보고서인 2019년도 원자력산업실태조사 보고서(2021.4 발행) 따르면 2019년도 우리나라 원자력산업분야 총 매출액은 20조7,317억원으로 2018년의 20조5,610억원 대비 1,707억원이 늘어 0.8%가 증가하였습니다. 이중 원자력발전사업체의 매출액은15조 9,074억원, 원자력공급산업체의 매출액은 3조9,311억원, 연구·공공기관은 8,932억원을 차지하는 것으로 조사되었습니다. 2019년 매출액 증가의 주요 요인은2018년 대비 전력 이용률 증가 및 원자력발전량 점유율이 전년 대비 증가하였기 때문입니다.

1990년말 브라질 기후 회의에서 지구온난화 문제가 본격적으로 대두되어 지구 온난화의 주범이 화석연료로 지목되고 경제성이 뛰어난 친환경 에너지인 원자력이 재조명을 받으면서 소위 원자력 르네상스 시대가 도래하였습니다. 그러나 2011년 3월 동일본을 강타한 쓰나미로 인하여 일본 후쿠시마 원전이 중대사고를 일으키면서 전 세계의 원자력산업이 다시 위축되었으나, 이러한 외부환경에도 불구하고 우리나라 원자력산업은 괄목할만한 기술개발로OPR1000(PWR 100만kW)에 이어 APR1400(PWR140만kW), 새로운 노형인APR+(PWR 150만kW) 2014년 개발을 완료하였습니다.

앞 절에서 기술하였듯이 원자력분야의 시장규모는 크게 원자력발전사업체 및 원자력공급산업체로 나눌 수 있으며, 당사는 원자력공급산업체에 속해 있습니다. 다시 원자력 공급산업체의 시장규모는 아래 그림과 같이 ① 원자력건설/운영분야, ② 원자력안전분야,③ 원자력연구분야, ④ 원자력지원/관리분야, ⑤ NDT 및 기타분야로 나눌 수 있는데 이중 당사는 원자력건설/운영분야, 원자력 안전분야 및 NDT 및 기타분야에서 주요 매출실적을 내고 있습니다.

- 원자력 안전분야 시장규모 및 추이

원자력 안전분야는 원자력을 이용함에 따른 공공의 안전과 환경을 보호하기 위한 안전시설 마련과 법규 및 규제 등 관련연구를 수행하는 분야로 2019년도원자력 안전분야의 매출액은 4,277억원이며, 지난10년간 안전성 강조와 품질관리 강화 등에 따라 연평균 매출 증가율은 6.9%로 꾸준히 증가해왔음을 알 수 있습니다.

|

|

원자력 공급 산업체 연구 공공기관의 원자력 안전분야 매출액 추이 |

[출처: 2019년도 제 24회 원자력산업실태조사 보고서]

한편 당사가 2007년 3월부터 영위하고있는 원자력시설 방사선관리 사업분야는 최근 3년 동안 한국수력원자력(주) 및 한전원자력연료㈜ 등에서 발주한 원전 방사선관리용역 입찰공고 내용을 참고하여 추정할 때 총 용역규모는 약 5,150억원이며, 이를1년단위로 환산한다면 명목상 연간 시장규모는 약 1,716억원으로 추정됩니다. 그러나 동 용역들의 입찰에 따른 평균 낙찰율이 80%임을 고려하면, 실질적인 2022년의 시장규모는 연간 약 1,373억원으로 추정할 수 있습니다.

- 피폭방사선량 판독분야 시장규모 및 추이

현재 개인방사선 피폭선량을 측정하는 기관은 당사를 포함하여 총 5개기관으로, 이 기관들의 개인피폭선량 측정 평균비용(약 60,000원/인,년)과 해당 피검 인원수를 곱하면 동 분야의 연간시장규모를 추정할 수 있습니다.

원자력안전법 및 의료법에 따라 파악되는 피폭방사선량 판독 대상인원은 아래의 표와 같이 2020년 기준 약14.5만여명으로 추산되며, 이에 따라 동 분야의 시장규모는 연간 약 87억원으로 매년 4% 내외로 증가하였음을 추정 할 수 있습니다.

|

구 분 |

2016년 |

2017년 |

2018년 |

2019년 |

2020년 |

|---|---|---|---|---|---|

|

원자력안전법피검대상 |

42,541 |

43,300 |

45,139 |

46,082 |

46,915 |

|

의료법 피검대상 |

80,115 |

84,273 |

89,025 |

94,375 |

97,801 |

|

종사자 합계(명) |

122,656 |

129,412 |

134,164 |

140,457 |

144,716 |

|

시장규모 (백만원) |

7,359 |

7,764 |

8,049 |

8,427 |

8,683 |

[피폭방사선량 판독분야 연도별 종사자 수 및 시장규모 추정]

- 규제해제(자체처분)등 분야의 시장규모 및 추이

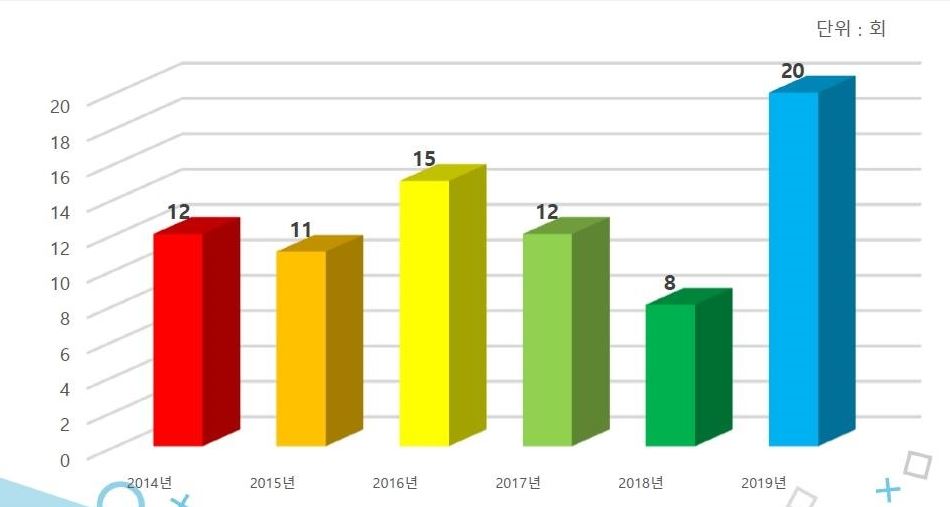

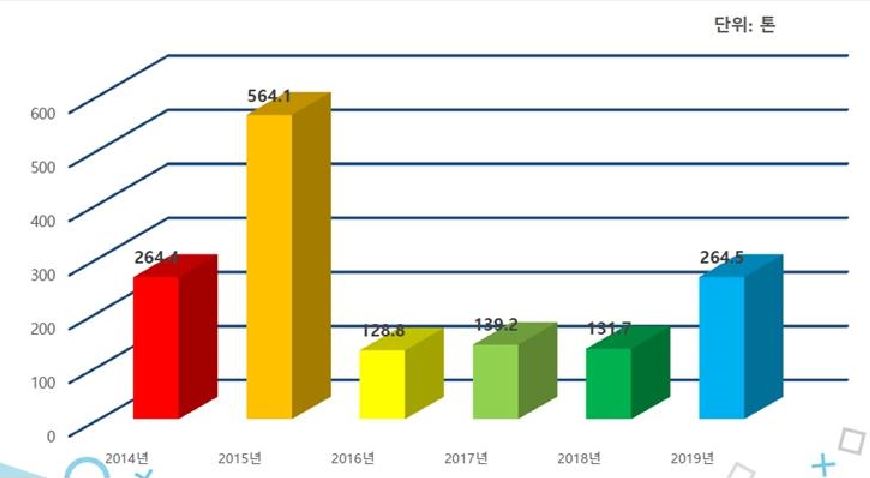

국내 방사성폐기물 관련 관련법령이 정비된 후 본격적으로 규제해제가 시행되어 점차 그 종류 및 수량이 증가하고 있습니다. 한수원(주), 한전원자력연료(주), 한국원자력연구원 등 국내 원자력관계사업자에서 신청하는 자체처분 승인 건수는 2019년 20건 이었으며, 264.5톤이 처분되었습니다.

|

|

방사성폐기물 자체처분 현황(처분 승인건수 기준) |

출처 : 염준기, 방사성폐기물 처분안전성 및 신뢰성 향상 방안, 2020 원자력안전규제 정보회의

|

|

방사성폐기물 자체처분 현황(처분량 기준) |

출처 : 염준기, 방사성폐기물 처분안전성 및 신뢰성 향상 방안, 2020 원자력안전규제 정보회의

2020년 12월 기준으로 각 발전소에서 발생되어 부지 내에 임시 저장중인 중,저준위 고체방사성폐기물의 양은 2020년 말까지 한울, 월성, 한빛, 고리 원자력발전소에서 처분 인도한 21,295드럼을 제외하고 총 90,040 드럼(200리터 드럼)이며, 고리발전소가 45,720 드럼으로 가장 많은 양의 중저준위 고체방사성폐기물을 저장하고 있습니다.

* 중저준위 방사성폐기물 관리 (2020년 12월 말)

(단위:개/ 200리터 드럼)

|

구분 |

고리 |

새울 |

한빛 |

월성 |

한울 |

계 |

|---|---|---|---|---|---|---|

|

저장실적1) |

41,382 |

343 |

20,898 |

11,353 |

16,064 |

90,040 |

|

저장용량2) |

61,592 |

378 |

26,412 |

23,603 |

24,091 |

136,076 |

주1) 처분인도 드럼 제외(월성:4,569, 한울:5,388, 한빛:6,400, 고리:4,338)

주2) 원전 임시저장고 용량 + 발전소 내 임시저장지역 포함

출처: 2021 원자력연감(한국원자력산업협회)

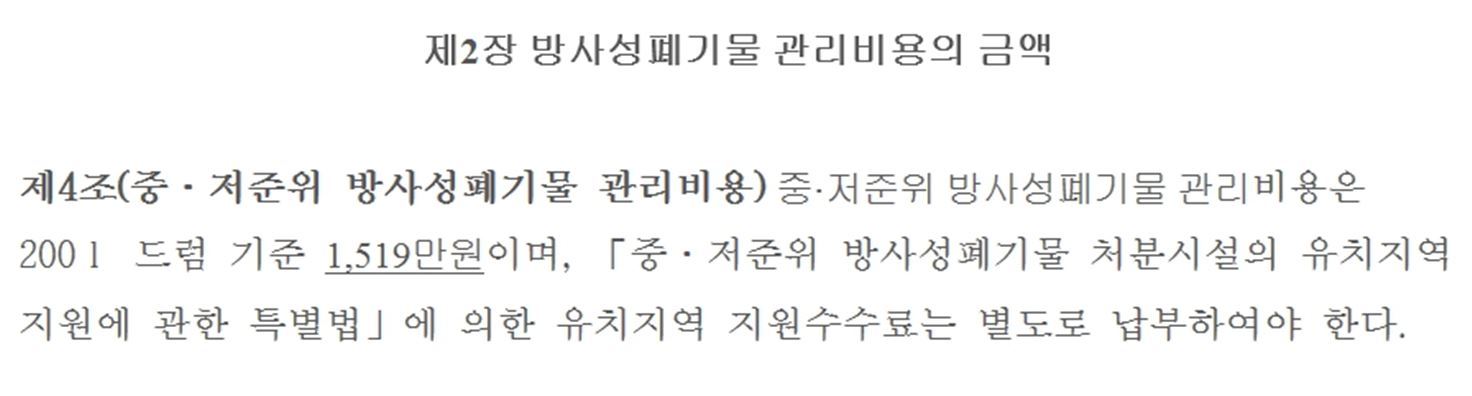

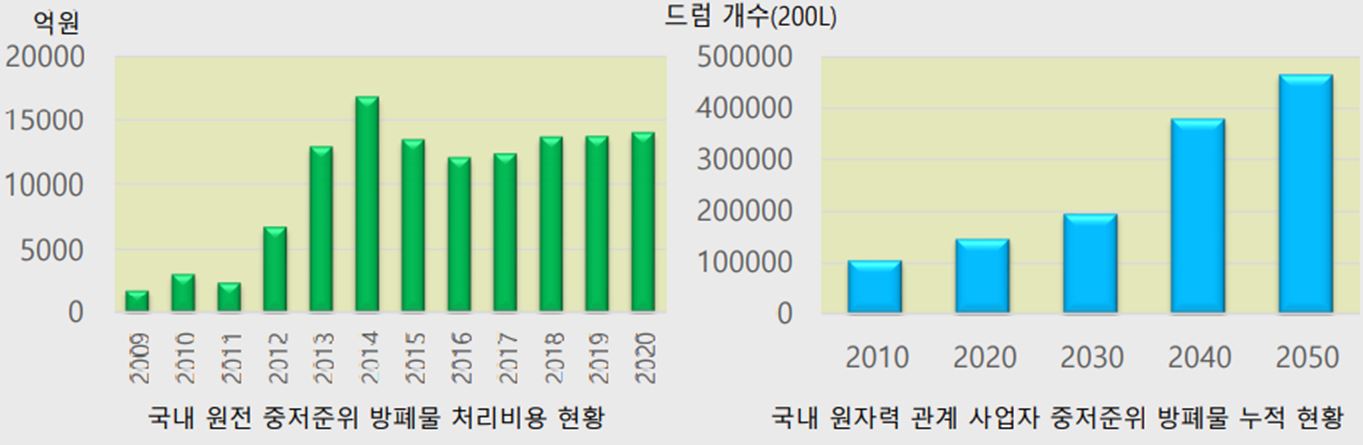

산업통상자원부에서는 2년마다 “방사성폐기물 관리비용 및 사용후핵연료관리부담금의 산정기준에 관한 규정”을 고시하고 있습니다. 산업통상자원부 고시 제2019-217호에 따르면 중저준위 방사성폐기물 관리비용은 1,519만원/드럼(유치지역 지원수수료 별도)이 발생합니다. 2019년 12월 기준으로 각 발전소 부지에 저장 중인 중저준위 방사성폐기물의 처리비용으로는 약 1조 3778억이 발생할 것으로 추정됩니다.

|

|

중저준위 방사성폐기물 관리비용 |

출처: 산업통상자원부 고시 제2019-217호

따라서, 중,저준위 방사성폐기물의 높은 처리단가로 인해 방사성 폐기물 발생량 절감이 매우 중요한 상황이며, 해결 방안으로 규제해제(자체처분), 제염, 부피감량 등의 신기술개발 및 위탁 처리 등에 대한 중요성이 대두되고 있습니다.

국내원전해체 시장은 2017년 6월 영구정지한 고리1호기를 필두로 2030년까지 국내에서만 총 12기 해체를 개시할 계획입니다. 신고리 5,6호기 등까지 모두 합한 총 30기 원전을 모두 해체하면 2080년대까지 22조 5000억원 규모의 시장이 예상되며, 원전해체는 폐기물 처분이 40% 정도를 차지하기 때문에 폐기물 처리처분이 중요합니다.

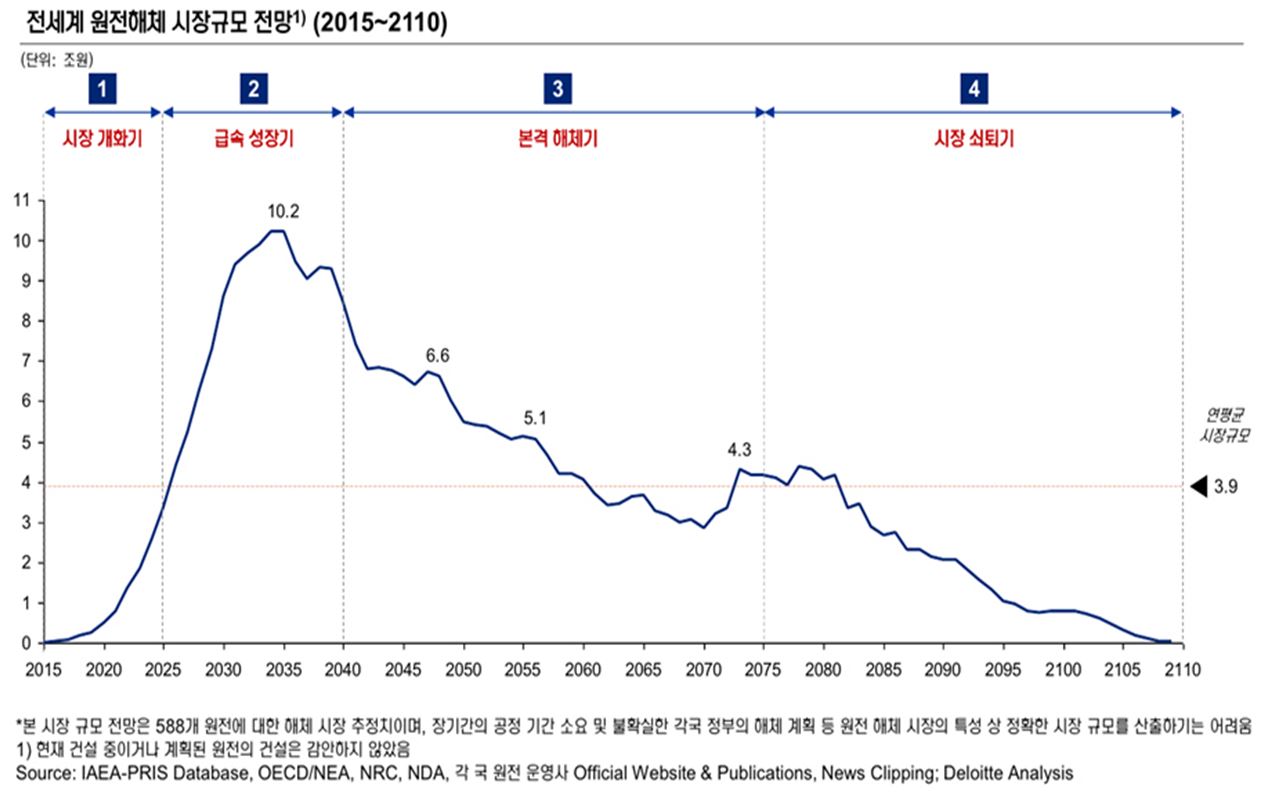

IAEA PRIS(2020년 12월 기준) 세계 원전 운영 및 해체 현황에 따르면, 전 세계에서 운영 중인 원전 443기, 영구정지 원전은 191기로 이중 해체를 완료한 원전은 21기(미국, 독일, 일본, 스위스) 입니다. 원전 해체시장의 현황과 전망보고서(2015년, 딜로이트컨설팅)에 따르면 2030년경 가동연수가 40년을 경과하는 원전은 약 70%에 이를 것으로 내다보았고, 2020년대 중반부터는 원전 해체 시장이 활성화될 것이며, 전체 글로벌 원전 해체 시장은 약 462조원, 연평균 3.6조원 시장이 형성될 것으로 추정됩니다.

|

|

전세계 원전해체 시장규모 전망 |

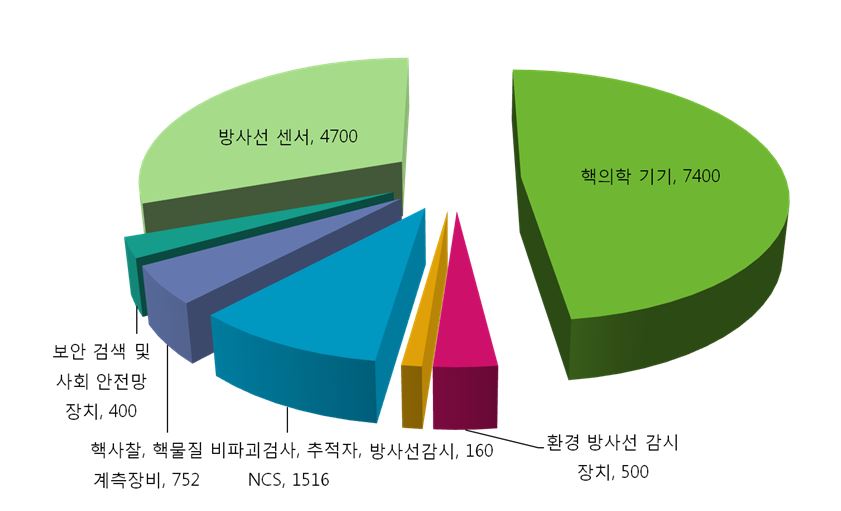

- 방사선 계측기 시장규모 및 추이

고부가가치 기술인 방사선 계측기 시장(년 700억원 시장규모)은 최근 연간 6%의 고성장률을 나타내고 있으며, 국내 방사선계측기 시장은 원천기술 확보시 경쟁이 전무하며 기술파급효과가 매우 커 관련제품 개발이 용이합니다. 당사는 방사선계측기 원천기술확보로 전량 수입에 의존하고 있는 방사선 계측기기의 국산화 조기 실현이 가능합니다. 방사선계측기술을 기반으로 최근 급성장 하고 있는 핵의학, 보안검색, 비파괴검사 등의 시장진입을 기대할 수 있으며 국내의 우수한 IT기술기업과 연계하여 방사선계측 관련기기 국산제품을 출시하고 대기업을 통해 세계시장(2조원 규모) 진출을 모색하고자 합니다.

|

|

세계 방사선계측기 관련 시장규모 |

출처: 한국동위원소협회 / 2018년

|

|

국내 방사선계측기 관련 시장규모 |

출처: 한국동위원소협회/ 2018년

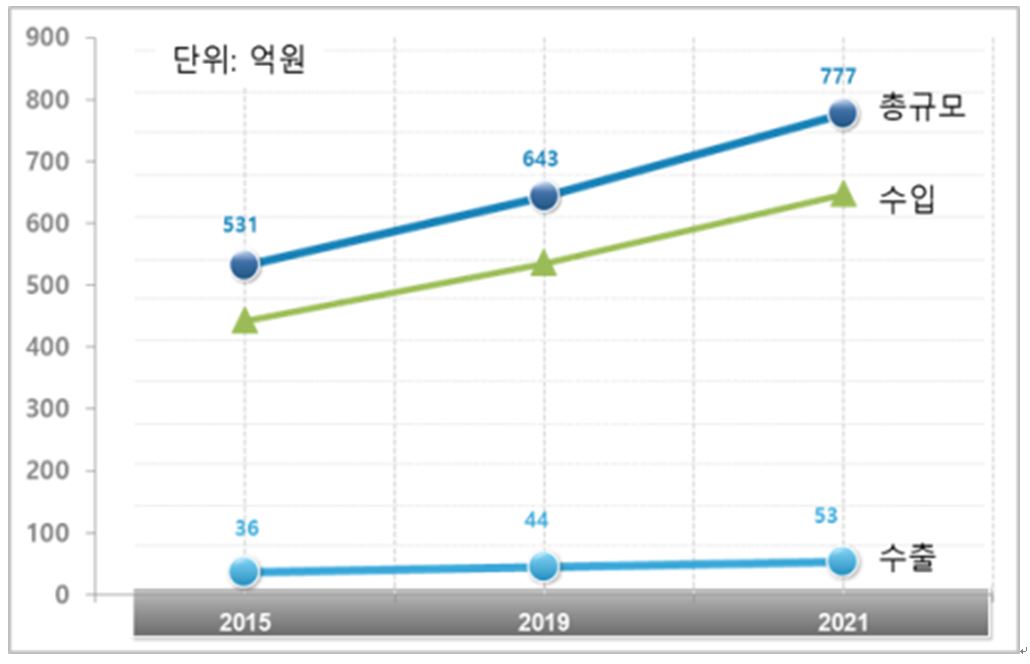

- 방사선 계측기 교정 및 방사능 분석 분야의 시장 추이

원전 방사성폐기물 처리 비용이 1조 4천억원(2020년 기준)으로 전체 사업비의 19.5% 비중을 차지하고 있으며, 원전 방사성폐기물 처리 비용이 연평균 25.3% 고성장 사업으로 예측되고 있습니다. 또한 방사능 분석 시장은 연간 140억원 시장을 예상(방사성폐기물 처리비용 1%)하고 있으며, 국내 원자력 관계 사업자 발생 방사성폐기물은 2050년까지 4배 이상 증가가 예측됩니다. 그리고 원전해체로 인한 방사성폐기물의 급증에 따른 방사능 분석 수요가 증가될 것으로 예측됩니다.

|

|

중저준위 방폐물 현황 |

(4) 향후 전망

"제9차 전력수급기본계획(2020∼2034년)" 에 따르면 현재 건설중인 4기의 원자로가 상용운전을 시작 할 예정이며, 앞서 기술한 바와 같이 원전건설이 상용운전으로 이어지고, 상용운전에 따른 원전 운영분야 등의 원자력공급산업체 매출의 규모가 확대되는 것으로 이어지는 것을 고려할 때 당사가 진출해 있는 이 분야의 시장은 지속적으로 증가할 것으로 예상됩니다.

특히, 원자력안전 분야는 원전의 안전성 확보 측면에서 건설분야의 위축에도 불구하고 매년 10% 이상의 시장규모가 증가하고 있어 향후에도 지속적인 시장성장이 예측됩니다.

우리나라는 2009년 12월에 한전 콘소시움이 UAE 원전수주, 한국원자력연구원 콘소시움이 요르단에 연구용원자로를 수출하는 쾌거를 이루었고, 국내 원자력 산업의 한 단계도약 할 수 있는 중추적 역할을 하였습니다. 이에 따라 우리정부에서는 원전수출 등의 후속조치로 원자력산업의 종합적 육성계획을 수립 발표한 바 있으며 특히, 해외 원전 운영시장에 본격적 진출을 계획하고 있습니다. 지난 2009년 12월 27일 발표된 정부보도자료 "UAE 원전사업 수주 성공 보도 참고자료”에 따르면 UAE 건설계약자는 원전건설뿐만 아니라 원전운영, 연료 공급, 폐기물 처리 등을 일괄 공급하는 사업자로, 2016년 06월 25일 한수원과 UAE원자력공사(ENEC)은 “한국형 원전 4기의 운영지원계약(OSSA)”을 체결 하였습니다. 이와 관련하여 오르비텍은 콘소시움을 결성하여 2016년 5월 한수원에서 발주한 “BNPP 1,2,3,4호기 방사선관리용역(시운전 공정)”을 수주하여 2021년 10월까지 용역업무를 수행하였습니다.

나. 회사의 현황

(1) 시장의 특성

1) 방사선관리 분야

① 시장현황 및 발주처 특징

원자력발전소는 통상적으로2개 호기를 묶어 1개의 발전소로 구분하며 방사선관리용역은 1개의 발전소 단위로 일반적으로 한 업체가 수주하여 진행하고 있습니다.

방사선관리용역 수주 및 진행현황은 아래 도표와 같습니다.

|

순번 |

Q 등급업체 |

업체별 수주발전소 현황 |

|

1 |

(주)오르비텍 |

한울 3발전소, 새울 1발전소, 고리1발전소, 전 원전 계획예방정비 |

|

2 |

세안에너텍(주) |

고리 2발전소 |

|

3 |

(주)선광티앤에스 |

월성 1발전소 |

|

4 |

(주)새빛이엔이 |

한울 1발전소, 한빛 2발전소 |

|

5 |

한일원자력(주) |

한빛 3발전소, 한울 2발전소, 한빛 1발전소 전 원전 계획예방정비 |

|

6 |

하나원자력기술(주) |

BNPP 1,2,3,4 호기 |

|

7 |

일진라드(주) |

신한울 1발전소, 전 원전 계획예방정비 |

|

8 |

㈜코라솔 |

월성 3발전소, 고리 3발전소 전 원전 계획예방정비 |

|

9 |

㈜고도기술 |

월성 2발전소 |

[업체별 수주발전소 현황(2021년 12월말 기준)]

주 발주처는 아래 도표와 같이 대부분 정부투자기관인 한국수력원자력(주)이며 이외, 한국원자력환경공단, 한국원자력연구원, 한전원자력연료주식회사, 일반 동위원소사용기관 등이 있습니다. 그러나 나머지 기관은 한수원(주)와 비교하여 시장규모가 5% 내외로 전체시장의 크기에 큰 영향을 미치지 못하고 있습니다. 장기적인 시장을 고려할 때 당사는 한국전력공사가 수주한 해외 원전건설 및 운영분야 관련 분야로의 시장진출을 기대되고 있습니다.

| 분류 | 구분 | 수행업체 | 개요 | 용역대상 |

|

원자력발전소 |

방사선관리 |

9 |

- 원자력발전소 방사선방호 |

핵분열성 |

|

한전원자력연료 |

방사선관리 |

9 |

- 핵주기시설 방사선방호 |

우라늄 취급 |

|

한국원자력연구원 |

방사선관리 |

5 |

- 방사선 방호 |

동위원소관리 |

|

기타원자력시설 |

방사선관리 |

10 |

- 업무대행업 |

방사선관리 |

[방사선관리 발주처 현황]

② 시장진입의 특징

원전운영과 관련하여 발주하는 방사선관리 용역사업의 경우, 비교적 엄격한 자격요건을 명시하고 있으며, 이러한 자격요건의 구비여부가 동 시장의 성공적인 진입을 좌우하게 됩니다. 동 시장에 진입하기 위해서는 크게 기술력, 보유장비 실태, 기술인력 및 업무수행 경력, 기 수행 용역실적 및 해당업체의 자본력 등에서 세부적인 요건을 구비해야 하며, 이러한 요건은 회사의 경쟁상황부문에서 비교적 상세히 명시하였습니다.

현재 동 원전관련 용역사업은 민간업체의 기술력 등에서 높은 안정성이 요구되는 분야이므로, 검증되지 아니한 신규업체의 진입이 대단히 어려운 상황이라 할 수 있고, 향후에도 이러한 진입장벽은 지속적으로 유지될 것으로 전망됩니다.

③ 다수의 발전소 방사선관리용역 수주 문제

다수의 발전소 방사선관리용역을 수주 할 수 있는가라는 문제는 회사의 중장기적인 매출처 확보를 위한 중요한 요인 중의 하나입니다. 2개 이상의 발전소 용역을 확보하기 위해서는 비교적 까다로운 사업수행능력평가 기준을 충족시켜야 하기 때문에, 이러한 기준자체는 신규업체의 시장진입을 제한하는 가장 큰 경쟁요소로 작용하고 있습니다.

④ 수요변동 요인 및 특징

방사선관리용역은 원자력발전소의 가동에 있어 필수불가결한 용역이므로, 동 용역의 수요는 자연히 가동원자력발전소에 비례하여 증가하는 특징을 가지고 있습니다. 국내 원자력발전소는 현재 상업운전 중인 24개 호기 이외에 2025년까지 4개 호기가 추가로 상업운전을 시작하려 준비 중 입니다. 이 수치는 현재 가동 원전수(24개 호기)보다 17%가 증가한 수치이며, 시장의 규모도 2025년까지 단계적으로 증가할 것으로 예상됩니다.

2) 규제해제(자체처분) 및 피폭방사선량 판독분야

① 시장현황 및 발주처 특징

원자력시설의 규제해제는 2005년 중저준위 방사성폐기물 처분장 부지가 경북 경주로 선정되면서 중저준위 방사성폐기물 처분장 건설이 본격화 되며 2009년1월 한국원자력환경공단(구 한국방사성 폐기물관리공단)을 발족하고 방사성폐기물 처분비용이 구체화되면서 본격적 시장형성이 시작되었습니다.

현재까지 발전사업자(한수원)와 핵연료주기사업자(한전원자력연료)는 소내 저장소에 방사성폐기물을 보관하여 왔고 이는 시장형성에 장애요소로 작용하여 시장규모가 년 10억 미만 수준에 그치고 있으나, 향후 동 규제해제 시장은 더욱 성장할 것으로 기대되고 있습니다.

방사선작업종사자(원자력안전법상 관리인력) 및 방사선관계종사자(의료법상 관리인력)는 각각 해당법률에 의거 등록된 측정기관으로부터 개인방사선 피폭선량을 측정 받아야 합니다. 국내에 인허가를 득하여 판독서비스를 실시 중인 기관은 당사를 포함하여 19개 기관(전문판독기관은 5개)이 있으며, 자체기관에 소속된 종사자의 판독서비스를 실시하는 자체판독기관과 타기관의 방사선작업종사자를 대상으로 판독서비스를 실시하는 전문판독기관으로 구분됩니다.

전문판독기관의 판독대상인원은 2020년 기준 14.5만여명으로 연간 87억 정도의 시장규모를 가지고 있습니다.

② 시장진입의 특징

규제해제 및 개인방사선피폭선량 측정 사업은 원자력법상의 업무대행업 및 판독업무자 등록절차를 거쳐 시장에 진입할 수 있으나 실질적 사업수행을 위해 전문인력과 기술을 확보해야 하는 특징을 가지고 있습니다.

규제해제 사업의 경우 인력기준 이외에 실제 용역을 수주 받기 위해서는 수행기관이 자체적으로 특허, 장비 및 기술력을 갖추어야하며 방사성폐기물 감용화에 대한 꾸준한 연구개발이 필요합니다. 개인피폭선량측정사업의 경우에는 개인선량계 측정결과의 재현성이 보장되는 자동 측정시설과「국가표준기본법」에 따른 교정시설, 개인선량계의 기록선량을 초기화 할 수 있는 자동열처리 시설, 무정전전원시설, 항온항습시설 등을 갖추어야하는 특징이 있습니다.

③ 수요변동 요인 및 특징

규제해제 사업의 경우 관련기술은 학계 및 연구계를 중심으로 개발되어 왔지만, 최근에는 극저준위 방사성폐기물 규제해제 등의 시장이 커지고 있어 당사와 같은 민간기업의 시장진출이 시급한 실정입니다. 현재 중저준위 방사성폐기물 처분장으로 방사성폐기물의 운반이 본격화되면서 막대한 영구처분 비용 감소를 위한 원자력관련사업자들의 규제해제 수요는 증가할 수 밖에 없습니다.

원전 1호기 해체비용은 8,129억원(산업통상자원부 고시 제2019-217호)으로 산정되었으며 고리 1호기의 경우 해체 폐기물 발생량은 약 80,000 드럼으로 추정하고 있습니다. 높은 단가의 처분비용 및 중,저준위 방사성폐기물 처분장의 용량 한계 등의 사유로 발전사업자는 적극적인 규제해제 용역 및 폐기물 부피감량 기술 개발을 추진할 것으로 예상됩니다.

3) 방사선계측사업

① 당사의 방사선/능 측정기 개요

가) 제품구성

- 라디코 EPD

당사가 개발한 라디코EPD는GM 검출기를 사용하여 자연방사선 수준까지 선량률 및 누적선량 측정이가능하도록 개발한 장비로서 개괄적인 구조는 아래와 같이 일반 방사선계측기기와 동일합니다.

![이미지: [라디코 EPD 구조]](emb00000ec82ba8.jpg) |

|

[라디코 EPD 구조] |

일반적으로 전자식선량계의 성능결정은 검출기 선정이며GM 검출기의 경우 감도가 좋고 외부 환경에 강하여 취급이 용이하며 가격도 저렴한 편이어서 선량계로 가장 널리 사용되고 있습니다. 과거에는 내부가스 소멸문제가 심각하였으나 최근에는 수명이 반연구적인 할로겐가스를 사용하고 있어 수명도 긴 편입니다.반면 실리콘검출기를 사용할 경우 저에너지에서 에너지 의존성이 우수하며, 속도가 빨라 고선량률 측정에 유리하지만 신호가 작아 환경에 영향을 많으며 가격이 매우 고가입니다. 당사는 전자식선량계의 소비시장 트렌드와 사용자 편의성 등을 고려하여GM 검출기를 선정했으며 가능한 컴팩트한 구성을 추구하였습니다.

- 라디코 SCM

당사의 라디코 SCM 제품은 방사선측정과 방사능측정이 모두 가능하도록 두 개의 GM 검출기를 내장하고 있으며 간단한 조작으로 측정모드의 변경이 가능합니다.

나) 제품의 장점

당사의 라디코 제품은 앞서 언급한 바와 같이 가격대비 성능과 타겟시장을 고려하여 가장 컴팩드한 구성과 디자인을 선택했습니다. 대표적인 장점들을 나열해 보면 아래와 같습니다.

- 타겟시장을 고려한 가격설정

- 타겟시장이 원하는 측정범위에서 타 장비와 동일한 성능발휘

- 일반인이 사용가능한 쉬운작동법

다) 경쟁 제품 비교

- 라디코 EPD

|

구분 |

비교 업체 |

|||||

|

제 작 사 |

M사 |

R사 |

E사 |

(주)오르비텍 |

||

|

모 델 명 |

DMC 2000S |

RAD-62 |

MKS-05 |

RADICO EPD |

||

|

제 조 국 |

프랑스 |

핀란드 |

우크라이나 |

한국 |

||

|

가격 |

100만원 |

100만원 |

90만원 |

55 만원 |

||

|

크기(mm) |

87×48×28 |

80×67×22 |

120×52×26 |

92.8×64×21.7 |

||

|

무 게(g) |

56 |

80 |

150 |

100g 이하 |

||

|

Display 범위 |

Dose |

1μSv~10Sv |

1μSv~10Sv |

0.001mSv~9,999mSv |

1μSv~10Sv |

|

|

Dose rate |

10μSv/h~10Sv/h |

0.005mSv/h~3Sv/h |

0.1μSv/h~999.9μSv/h |

0.01μSv/h~10mSv/h (Slow모드시) |

||

|

Energy Range |

50keV~6MeV |

55keV~6MeV |

50keV~3MeV |

60keV~1.5MeV ±10% |

||

|

Linearity |

< ±20%up to 1Sv/h |

< ±10% up to 1Sv/h |

- |

< ±15% up to 1mSv/h |

||

|

Accuracy |

±10% |

- |

- |

±15% |

||

|

Angular |

±20%(Cs-137, 0°, ± 75°) |

- |

- |

±20%(Cs-137, 0°, ± 60°) |

||

|

Detector |

Si-Diode |

Si-Diode |

GM Tube |

GM Tube |

||

|

Power |

규격 |

3V CR2450 1개 |

1.5V AAA 3개 |

AAA 2개 |

3V, 620mAh 1개 |

|

|

Life |

6개월 이상 |

6개월 이상 |

6,000 시간 |

650시간 이상 |

||

|

Display 표시 |

Dose, Dose Rate,Time |

Dose, Dose Rate,Time |

Dose, Dose Rate,Time |

Dose, Dose Rate,Time |

||

|

타겟시장 |

원자력관련산업체 |

원자력관련산업체 |

원자력관련산업체, |

방사선피폭이 의심되는 일반인 |

||

|

장점 |

국내 원전 점유율 |

- |

전통적 제조업체 |

합리적인 가격 일반인-보급형 디자인 우수 휴대용이 사용편리 |

||

|

단점 |

가격이 비쌈 |

가격이 비쌈 |

가격이 비쌈 |

- |

||

- 라디코 SCM

|

제작사 |

T사 |

L사 |

T사 |

(주)오르비텍 |

||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

Model |

Rad-Eye B20 |

M 26 |

T-401 |

RADICO SCM |

||||||||

|

모양 |

|

|

|

|

||||||||

|

적합성 |

우수 |

보통 |

보통 |

우수 |

||||||||

|

편리성 |

우수 |

보통 |

보통 |

우수 |

||||||||

|

가격(원) |

떨어짐 |

우수 |

우수 |

우수 |

||||||||

|

2,600,000 |

1,925,000 |

2,000,000 |

1,000,000 |

|||||||||

|

검출기 |

PGM |

PGM |

PGM |

PGM |

||||||||

|

단위 |

CPS, CPM Bq, Bq/cm2 |

CPS, CPM |

CPS |

CPS, CPM |

||||||||

|

Range |

0 ~ 10000 CPS |

0.1 ~ 1990 CPS |

0.1 ~ 1000 CPS |

0 ~ 9999 CPS |

||||||||

|

Energy |

50 keV ~ 3 MeV |

- |

60 keV ~ 1.25 MeV |

60 keV ~ 1.25 MeV |

||||||||

|

효율 |

Sr-90 : 36% |

Sr-90 : 22 % |

- |

Sr-90 : 40% |

||||||||

|

Sound |

80 dB, 30 cm |

60 dB, 60 cm |

- |

85 dB, 20cm |

||||||||

|

전원 |

1.5 AAA 500 시간 |

1.5V AA, 1000 시간 |

9V, 100 시간 |

3.7V, 150 시간 |

||||||||

|

크기(mm) |

130×70×60 |

46×69×272 |

- |

67×65×128 |

||||||||

|

무게(g) |

300 |

450 |

850 |

250 |

라) 제품 용도

- 라디코 EPD

당사가 개발한 전자선량계는 방사선피폭 우려가 있는 지역내 거주하는 모든 사람에게 적용이 될 수 있으며 당사가 목표분야로 하고 있는 분야는 아래와 같습니다.

- 원자력관련산업체 및 원전해체 분야:방사선관리구역 출입시 보조선량계

- 의료산업: 진단용방사선발생장치 사용자의 보조선량계

- 민간: 방사선피폭에 대한 부담이 있거나 일본 등 방사능 오염우려지역 방문 예정자, 직원들의 일본 출장이 빈번하거나 일본내 지사 또는 연고지를 둔 회사

- 라디코 SCM

- 원자력관련산업체 : 개봉선원 사용시설 및 밀봉선원 누설점검 용

- 의료산업 : 핵의학과 등

- 일반산업체 : 방사성물질 사용 기관

- 민간:일본 후크시마 방사능 오염수 방류후 예상되는 식품방사능오염측정기 시장 대응.

② 시장규모 및 경쟁상황

- 라디코 EPD

해당제품은 일본 후쿠시마 원전사고로 인해 일반인들에게 방사선 피폭에 대한 불안감을 해소하고자 개발되었던 제품으로 대량판매에 대한 잠재력은 여전히 남아 있습니다. 하지만 국내 시장규모의 예측에 다소 어려움이 있으며 마켓팅방법, 영업적 홍보능력 및 사회적 분위기에 따라 시장규모가 급격히 변할 것으로 예측하고 있습니다.

비파괴 기관의 방사선관리 강화로 인해 2014년부터 단위작업별로 방사선피폭선량 보고가 의무화 되었습니다. 당사를 포함하여 국내의 3개 회사가 해당시장을 겨냥하여 제품을 개발하였으며 향후 해당제품의 매출의 증가와 판매 다각화를 위해 해외시장에 전시 및 홍보활동을 꾸준히 진행하고 있습니다.

- 라디코 SCM

해당제품은 방사성물질로 오염된 물체의 표면오염 검사가 가능한 장비로 5개 정도의 해외 제조사의 제품들과 경쟁중에 있습니다. 현 국내 활용분야는 원자력발전소 및 원전해체 분야, 가속기 시설, 동위원소 사용 산업체 등 전문분야로 시장규모가 50억원 정도 이지만, 일본 후쿠시마 원전사고 이후로 민간분야로의 시장확대가 예상됩니다. 세계시장을 고려할 경우 최소 천억원 이상의 시장이며 해외 경쟁사 제품의 가격과 성능면을 고려하면 시장점유율 10% 이상 달성이 가능할 것으로 예상됩니다.

③ 향후전망

- 제품별 판매사업 가속화, 매출처 다변화(일본 등 해외시장 진출)

- 방사선/능 계측에 관한 원천기술확보 및 기술집약적 전문측정장비 개발

4) 방사선 계측기 교정 및 방사능 분석

- 방사선 계측기 교정

산업통상자원부 국가기술표준원으로부터 국제기준에 따른 KS Q ISO/IEC 17025 국제공인교정기관 인정(KOLAS) ONE-STOP SERVICE를 실현하여 전리방사선 분야 방사선/방사능 계측기 교정업무를 하고 있으며, 교정 범위 및 대상으로 방사선 분야(801)에는 Survey Meter, 개인 피폭선량계가 있고, 방사능 분야(802) 에는 표면오염감시기(알파, 베타)가 있습니다.

|

|

kolas 방사선 계측기 교정 장비 |

- 방사능 분석

KOLAS 국제공인인증서(KS Q ISO/IEC 17025) 인정 및 인허가(핵연료물질사용허가시설, RI 동위원소 사용시설)를 보유한 전문분석기관으로서 허가 사용자 및 신고사용자의 자체처분 시료분석 또는 천연방사성물질 취급업체의 분석의뢰 용역을 수행합니다.

원자력 폐기물 자체처분 용역 발주 증가 및 방사선안전관리법 개정으로 라돈등 생활주변 물질 분석 수요가 증대함에 따라 시장이 확대가 예상되고 있습니다.

■ ISI 사업 분야

가. 업계 개황,

(1) 원자력 산업의 분류

원자력산업은 대상 업체를 기준으로 크게 ① 원자력발전산업체와 ② 원자력공급산업체로 분류할 수 있습니다.

|

|

원자력 산업의 분류 |

원자력발전산업체는 한국수력원자력(주) (이하 한수원(주))를 지칭하며 당사를 포함하는 여러기관은 ②원자력공급산업체로 분류할 수 있고, 이는 구체적으로 다음과 같습니다.

- 연구ㆍ안전분야 : 원자로개발, 기반연구 및 폐기물 관리, 방사선 안전, 품질보증관리를 담당하는 기관이나 단체가 속하는 분야입니다.

·연구개발분야 : 원전설비 국산화 연구, 신기술 개발, 폐로연구

·방사선관리분야 : 방사선관리와 폐기물 분석 및 처리 그리고 방사선측정분야

(당사의 원자력사업본부 관련분야)

- NDT(Nondestructive Test;비파괴검사) 및 기타 분야 : NDT 관련 업체 및 기타업체로 구분할 수 있습니다.

·NDT분야 : 가동중의 비파괴검사(당사의 ISI사업본부 관련분야)

·기타분야 : 원전운영에 필요한 소모성 재료 공급 등

(2) 당사 사업 영역

가동중 검사란 원자력발전소 상업운전 착수 이후 발전소 안전성 및 신뢰성을 확보하기 위해 해당 법령 및 기술기준에 따라 수행하는 비파괴검사 방법으로, 매 발전소 계획예방정비기간(Overhaul Period)중, 동 검사 방식에 의해 기기 및 구조물의 건전성 상태를 진단하는 검사입니다. 당사는 2009년 자회사 한국이씨앤유를 흡수합병하여 ISI사업본부를 별도 구성하였으며, 현재는 동 사업본부를 통해 가동중검사 용역을 수행하고 있습니다.