|

|

대표이사등의 확인서명_날인본 |

분 기 보 고 서

(제 39 기 1분기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 5월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에스케이텔레콤주식회사 |

| 대 표 이 사 : | 유영상 |

| 본 점 소 재 지 : | 서울시 중구 을지로 65 SK T타워 |

| (전 화) 02-6100-2114 | |

| (홈페이지) http://www.sktelecom.com | |

| 작 성 책 임 자 : | (직 책) Corporate Planning 담당 (성 명) 김진원 |

| (전 화) 02-6100-2114 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서명_날인본 |

I. 회사의 개요

1. 회사의 개요

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2022.03.16.에 제출된 2021년도 사업보고서를 참고하시기 바랍니다.

2. 회사의 연혁

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2022.03.16.에 제출된 2021년도 사업보고서를 참고하시기 바랍니다.

3. 자본금 변동사항

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2022.03.16.에 제출된 2021년도 사업보고서를 참고하시기 바랍니다.

4. 주식의 총수 등

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2022.03.16.에 제출된 2021년도 사업보고서를 참고하시기 바랍니다.

5. 정관에 관한 사항

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2022.03.16.에 제출된 2021년도 사업보고서를 참고하시기 바랍니다.

II. 사업의 내용

1. 사업의 개요

연결 실체의 각 부문은 독립된 서비스 및 상품을 제공하는 법률적 실체에 의해 구분되어 있으며 ① 이동전화, 무선데이터, 정보통신사업 등의 무선통신 사업, ② 전화, 초고속인터넷, 데이터 및 통신망 임대서비스 등을 포함한 유선통신 사업, ③ 상품판매형 데이터방송채널사용 사업 등의 기타 사업부문으로 구별하고 있습니다.

[요약] 연결 대상 주요 종속회사 사업의 내용

|

사업구분 |

회사명 |

주요 사업 내용 |

|

무선 |

SK텔레콤(주) | 이동통신 네트워크를 기반으로 음성/데이터 이동통신서비스를 제공 |

| 피에스앤마케팅(주) | 유/무선 통신상품을 판매하는 도/소매 및 온라인 유통채널 운용 | |

| SK오앤에스(주) | 기지국 유지보수 | |

| 서비스에이스(주) | 고객센터 관리 및 운용 | |

| 에스케이엠앤서비스㈜ | 데이터베이스 및 온라인정보 제공업 | |

|

유선 |

SK브로드밴드(주) | 초고속인터넷, TV, 전화, 기업데이터, 기타 유선통신 기반ICT 서비스 제공 및 콘텐츠 전송시스템 관리, VOD를 포함한 채널 관리 등의 미디어사업을 영위 |

| 홈앤서비스(주) | 초고속인터넷과 IPTV, 유선전화 서비스의 영업 및 개통/장애처리 등 업무 수행 | |

| SK텔링크(주) | 무선 국제전화 00700, MVNO(이동통신재판매) 사업, 인터넷전화 사업 | |

| 기타 사업 |

에스케이스토아 | 상품판매형 데이터방송채널사용 사업 |

| Atlas Investment | 투자업 | |

| SK Telecom Innovation Fund, L.P. | 투자업 |

[무선통신 사업]

무선통신 사업자들은 단말, 요금제, 네트워크, 콘텐츠 등의 본원적 경쟁력을 기반으로 무선통신 서비스를 제공하고 있습니다. 당사는 3G, 4G는 물론 5G 시장에서도 앞선 통신 기술력과 네트워크 운용 기술을 바탕으로 경쟁사가 결코 뛰어넘을 수 없는 프리미엄 네트워크 사업자로서의 명성을 이어가고 있습니다. 2019년 세계 최초 5G 상용화를 통해 5G 시대에도 변함없는 1위 사업자의 위상을 이어가고 있으며, 고객에게 차별화된 서비스를 제공하기 위해 노력하고 있습니다.

당사는 유통채널 강화를 위해 주요종속회사 피에스앤마케팅을 통해 다양한 컨버전스상품에 대한 고객의 니즈를 충족시킬 수 있는 유무선 통신상품 판매 플랫폼을 구축하고, 신규 판매채널 발굴과 상품개발을 지속하면서 차별화된 가치를 제공하고 있습니다. 또한, 콜센터 운영 및 텔레마케팅 서비스는 주요종속회사인 서비스에이스와 서비스탑을 통해 운영 중이며, 네트워크 운용을 담당하는 SK오앤에스를 통해 고객에게 최고의 이동통신 품질을 제공함과 동시에 네트워크 운용기술 관련 노하우를 내재화하고 있습니다.

무선통신 사업은 5G 가입자의 견고한 성장 등으로 매출의 안정적 성장세를 지속할 계획이며 네트워크 투자/운용 효율화 및 시장경쟁 안정화 등을 추구하며 수익성도 지속적으로 개선시킬 계획입니다.

[유선통신 사업]

SK브로드밴드(주)는 2022년 1분기 연결 기준 매출액 1조 260억 원을 달성하였습니다. 이는 전년 동기 9,670억 대비 6.1% 증가한 금액으로 가입자 지속 확대, 홈쇼핑 및 광고 등 미디어 플랫폼 매출 증가, SK텔링크 영업양수 영향 및 B2B 사업 성장에 기인합니다.

당사의 사업은 IPTV와 CATV 서비스를 제공하는 미디어 사업 부문과 초고속인터넷, 전화, IDC 서비스 등을 제공하는 유선통신 사업 부문으로 구분됩니다.

미디어 사업 부문의 2022년 1분기 매출액은 전년 동기 대비 3.9% 증가한 4,704억 원을 달성하였으며, 유선통신 사업 부문은 전년 대비 8% 증가한 5,556억 원을 달성하였습니다.

[기타 사업]

상품판매형 데이터방송채널사용 사업은 TV홈쇼핑과 데이터쇼핑이 합쳐진 양방향 서비스로서, 이전에 TV홈쇼핑에서 방송 중인 것만 구입 가능했던 것과 다르게 VOD서비스를 통해 시청자가 원하는 상품을 언제든지 직접 찾아보고 편리하게 주문할 수 있습니다.

핵심 역량의 조기 확보와 차별화를 위하여 고효율 TV 채널을 발굴하는 한편, 자체 미디어센터를 구축하고 미디어 월 도입을 통해 친환경 디지털 스튜디오로 전환하여 콘텐츠 제작 경쟁력을 지속적으로 증대하고 있습니다. 또한 업계 최초의 Cloud 기반 TV App. 서비스인 스토아ON을 론칭하여 개인화된 디지털 TV쇼핑 서비스를 제공하는 동시에, 모바일 라이브 자체 플랫폼 운영으로 다양한 매체를 통해 쇼핑 편의성을 확대해 나가고 있습니다. 이와 더불어, 다양한 상품 포트폴리오 확보 및 패션, 건강식품 등 자체 상품 개발을 통해 고객에게 매력도 높은 쇼핑 채널로 자리매김하는 중입니다. 상품판매형 데이터방송채널사용 사업은 분사 3년 만에 T커머스 업계 1위로 부상하였고, 2021년도 매출은 3,162억 원입니다.

2. 주요 제품 및 서비스

가. 주요 제품 및 서비스의 매출 비중

| (단위: 백만원, %) |

|

사업부문 |

주요회사 |

매출유형 |

품목 |

구체적용도 |

주요상표 등 |

연결 매출액 |

비율 |

|

무선통신사업 |

SK텔레콤(주) |

서비스 |

이동전화, 무선데이터, |

이동전화 |

T, 5GX, T플랜 등 |

3,216,145 | 75.2% |

|

유선통신사업 |

SK브로드밴드(주) |

서비스 |

전화, 초고속인터넷, 데이터 및 |

유선전화, |

B tv, |

947,557 | 22.2% |

|

기타사업 |

SK스토아 등 |

서비스 |

상품판매형 |

플랫폼 | 스토아ON | 113,506 | 2.7% |

|

합 계 |

4,277,208 | 100.0% | |||||

나. 주요 제품 및 서비스 등의 가격변동 추이

(1) 무선통신 사업

2010년 초당 과금이 도입되기 전, 일반요금제의 기본료는 부가가치세를 포함하여

월 14,300원, 10초당 통화료는 22원(낮 시간대 기준)이었고, 표준요금제의 기본료는 월 13,200원, 10초당 통화료는 19.8원이었습니다.

2022년 1분기말 당사에서 제공하는 표준요금제의 기본료는 12,100원이며, 1초당 통화료는 1.98원입니다.

4G 기반의 요금으로는 부가가치세를 포함하여 월 50,000원의 월정액으로 4GB의 데이터와 무제한 음성통화 등을 제공받을 수 있는 'T플랜 안심4G' 요금제를 운영 중이며, 5G 기반의 요금으로는 월 55,000원의 월정액으로 10GB의 데이터와 무제한 음성통화 등을 제공받을 수 있는 '슬림' 요금제를 운영하고 있습니다. 상기 요금제 외에도 고객의 수요에 맞춰 다양한 요금제를 운영하고 있습니다.

(2) 유선통신 사업

SK브로드밴드(주)는 '22년 1월 유/무선 환경에서 스마트TV처럼 다양한 OTT 앱을 이용하고, 엔터테인먼트 콘텐츠를 이용할 수 있는 올인원 플레이박스 'PLAY Z'를 출시하였습니다. 해당 상품을 통해 다양한 OTT에 산재되어 있는 OTT 콘텐츠의 통합검색이 가능하고, 게임, 노래방 등 엔터테인먼트를 더 큰 화면에서 즐길 수 있습니다. 요금은 일시 납부 시 79,000원이며, 36개월 할부 시 월 2,200원이 부과됩니다.

2월에는 스마트TV와 B tv 셋톱박스를 통합적으로 컨트롤 할 수 있는 '충전식 스마트 리모컨'을 출시하였습니다. 리모컨은 임대방식으로 제공되며, 60개월간 월 440원이 부과됩니다.

또한, 태블릿을 통해 댁내 어디에서나 IPTV 서비스를 이용할 수 있는 'B tv air_레노버(21년 6월 출시)'의 후속으로 'B tv air2_삼성' 상품을 출시하여, 태블릿 단말 상품의 라인업을 확대하였습니다. 이용요금은 기존 "B tv air"와 동일하게 일시납부 시 316,800원, 36개월 할부 시 월 8,800원이 부과됩니다.

이외에도 SK브로드밴드(주)는 다양한 요금제를 운영하고 있습니다.

3. 원재료 및 생산설비

가. 생산능력 및 생산실적

(1) 생산능력

1) 무선통신 사업

| (단위: 개, 백만원) |

|

부문 |

품 목 |

제39기 1분기 |

제38기 |

제37기 |

|||

|

회선보유능력 |

금액 |

회선보유능력 |

금액 |

회선보유능력 |

금액 |

||

|

정보통신 |

이동전화통신설비(망) |

49,800,000 | 4,318,822 | 48,200,000 | 16,995,682 | 40,500,000 | 15,159,750 |

- 생산능력의 산출근거

※ 산출방법 등 : 이동전화 매출액 × {시설(회선)보유능력/회선보유수량}

※ 평균가동시간 : 연중 계속 가동

(2) 생산실적

1) 무선통신 사업

| (단위: 개, 백만원) |

|

부문 |

품 목 |

제39기 1분기 |

제38기 | 제37기 | |||

|

회선보유수량 |

금액 |

회선보유수량 |

금액 |

회선보유수량 |

금액 |

||

|

정보통신 |

이동전화통신설비(망) |

32,129,000 | 3,077,400 | 31,884,000 | 12,103,000 | 31,384,000 | 11,747,000 |

※ 회선보유수량 및 금액은 MVNO가입자수 포함입니다.

나. 생산과 영업에 중요한 물적 재산

(1) 주요 시설 및 설비의 현황

1) 무선통신 사업

|

지역 |

사업장 |

소재지 |

|

국내 |

SK 텔레콤 본사 | 서울특별시 중구 을지로 65 |

| SK 텔레콤 수도권CP | 서울특별시 마포구 마포대로 144 | |

| SK 텔레콤 수도권Infra본부 | 서울특별시 관악구 보라매로 5길 1 | |

| SK 텔레콤 대구담당 | 대구광역시 중구 달구벌대로 2171 | |

| SK 텔레콤 중부담당/중부Infra본부 | 대전광역시 서구 문정로 41 | |

| SK 텔레콤 서부담당/서부Infra본부 | 광주광역시 광산구 무진대로 269 | |

| SK 텔레콤 부산담당/동부Infra본부 |

부산광역시 부산진구 신천대로 258 | |

| SK브로드밴드(주) | 서울특별시 중구 퇴계로 24 | |

| 홈앤서비스(주) | 서울특별시 중구 퇴계로10 | |

| SK텔링크(주) | 서울특별시 마포구 마포대로144 | |

| 피에스앤마케팅(주) | 서울특별시 마포구 마포대로144 |

|

| SK오앤에스(주) | 서울특별시 영등포구 선유로49길 23 |

|

| 서비스에이스(주) | 서울특별시 영등포구 문래로28길 25 | |

| 에스케이스토아 주식회사 | 서울 마포 월드컵북로 402 | |

|

해외 |

Atlas Investment | The Cayman Islands |

※ 상기 사업장은 SK텔레콤 주요 사업장 및 연결대상 주요종속회사의 본사 사업장입니다.

2) 유선통신 사업

|

구분 |

사업장 |

소재지 |

|---|---|---|

|

SK브로드밴드㈜ |

본사 | 서울특별시 중구 퇴계로 24 |

|

서울 |

서울특별시 중구 퇴계로 10 |

|

|

수남 |

경기도 안양시 동안구 시민대로 214 |

|

|

수북 |

인천광역시 계양구 주부토로 535 |

|

|

부산 |

부산광역시 부산진구 신천대로 258 |

|

|

대구 |

대구광역시 중구 달구벌대로 2171 |

|

|

서부 |

광주광역시 동구 금남로 211 |

|

| 중부 | 대전광역시 서구 문정로 41 | |

|

홈앤서비스㈜ |

본사 |

서울특별시 중구 퇴계로 10 |

|

서울 |

서울특별시 마포구 마포대로 45 |

|

|

수남 |

경기도 안양시 동안구 평촌대로 114 |

|

|

수북 |

인천광역시 계양구 주부토로 535 |

|

|

부산 |

부산광역시 연제구 반송로 29 |

|

|

대구 |

대구광역시 중구 달구벌대로 2171 |

|

|

서부 |

광주광역시 동구 금남로 211 |

|

|

중부 |

대전광역시 서구 둔산로 62 |

|

|

가입자망운용 |

서울특별시 중구 퇴계로 10 |

(2) 주요 시설 및 설비의 변동 현황

1) 무선통신 사업

| (단위: 백만원) |

| 구 분 | 기 초 | 취 득 | 처 분 | 대체증(감) | 상 각 | 사업결합(*) | 분기말 |

|---|---|---|---|---|---|---|---|

| 토지 | 972,800 | - | -3 | 3,055 | - | 2,789 | 978,641 |

| 건물 | 794,453 | 137 | -100 | 13,240 | -13,479 | 8,583 | 802,834 |

| 구축물 | 291,279 | 1 | - | 6,826 | -9,505 | - | 288,601 |

| 기계장치 | 7,997,927 | 58,491 | -910 | 322,304 | -575,956 | - | 7,801,856 |

| 기타의유형자산 | 487,716 | 86,709 | -286 | -59,053 | -24,422 | 8,554 | 499,218 |

| 사용권자산 | 1,559,333 | 167,149 | -16,098 | -7,007 | -99,792 | 6,331 | 1,609,916 |

| 건설중인자산 | 767,751 | 115,306 | -237 | -293,363 | - | 881 | 590,338 |

| 합계 | 12,871,259 | 427,793 | -17,634 | -13,998 | -723,154 | 27,138 | 12,571,404 |

※ 당기 1분기 중 지배기업의 종속기업인 피에스앤마케팅(주)이 에스케이엠앤서비스(주)를 신규 취득하면서 인수한 자산 등이 포함되어 있습니다.

2) 유선통신 사업

| (단위 : 천원) |

| 구 분 | 당기초 | 취득 | 처분 | 대체증(감) 등 | 감가상각비 | 당분기말 |

|---|---|---|---|---|---|---|

| 토지 | 215,351,773 | - | - | - | - | 215,351,773 |

| 건물 | 179,358,843 | - | - | - | (2,581,899) | 176,776,944 |

| 구축물 | 425,638 | - | - | - | (4,428) | 421,210 |

| 기계장치 | 2,644,880,734 | 24,748,869 | (789,727) | 49,177,204 | (176,293,785) | 2,541,723,295 |

| 차량운반구 | 13,863 | - | - | - | (6,928) | 6,935 |

| 기타의유형자산 | 19,128,269 | 355,841 | (346) | - | (2,794,416) | 16,689,348 |

| 건설중인자산 | 68,419,781 | 20,590,662 | - | (26,130,781) | - | 62,879,662 |

| 합계 | 3,127,578,901 | 45,695,372 | (790,073) | 23,046,423 | (181,681,456) | 3,013,849,167 |

※ 작성기준일 현재 토지는 267,889.44㎡이며, 이에 대한 공시지가총액은 424,873백만 원입니다.

다. 생산과 영업에 대한 투자 현황

(1) 진행 중인 투자 및 향후 투자계획

1) 무선통신 사업

① 진행 중인 투자

| (단위: 십억원) |

|

사업부문 |

구분 |

투자기간 |

투자대상 자산 |

투자효과 |

연간 |

기투자액 |

향후투자예정액 |

비고 |

|

네트웍,공통 |

증설/신설 |

2022년 |

네트웍, 시스템 등 |

용량 증설 및 |

미정 | 197 |

- |

- |

|

합 계 |

- |

미정 | 197 |

- |

- |

|||

② 향후 투자계획

| (단위: 십억원) |

|

사업부문 |

예상투자총액 |

연도별 예상투자액 |

투자효과 |

비고 |

|||

|

자산형태 |

금 액 |

제39기※ |

제40기 |

제41기 |

|||

|

네트웍,공통 |

네트웍,시스템 등 |

미정 |

미정 |

미정 |

미정 |

기존 서비스 고도화 및 5G 등 네트워크 서비스 확대 제공 |

- |

|

합 계 |

미정 |

미정 |

미정 |

미정 |

- |

- |

|

※ 2022년 2월 9일 실적발표 컨퍼런스 콜을 통해 2022년 CapEx는 2021년과 유사한 수준이 될 것이라고 밝혔습니다.

2) 유선통신 사업

| (단위 : 억원) |

| 투자의 목적 | 투자 대상 | 투자 기간 | 기 투자액 | 향후 투자계획 | 향후 기대효과 |

|---|---|---|---|---|---|

| 커버리지 확대 미디어 플랫폼 고도화 |

네트워크, 시스템, IDC 등 |

2022년 1분기 |

823 |

미정 | 가입자망 및 장비 확보 품질향상 및 시스템 개선 등 |

4. 매출 및 수주상황

가. 매출 실적

| (단위 : 백만원) |

|

사업부문 |

매출유형 |

품 목 |

제39기 1분기 | 제38기 | 제37기 | |

|

무선통신 |

서비스 |

이동전화, 무선데이터, 정보통신사업 등 |

수 출 | 29,633 | 143,149 | 152,518 |

| 내 수 | 3,186,512 | 12,575,324 | 12,195,445 | |||

| 합 계 | 3,216,145 | 12,718,473 | 12,347,963 | |||

|

유선통신 |

서비스 |

전화, 초고속인터넷, 데이터 및 통신망 임대 서비스 등 |

수 출 | 43,170 | 139,846 | 127,618 |

| 내 수 | 904,387 | 3,537,860 | 3,304,600 | |||

| 합 계 | 947,557 | 3,677,706 | 3,432,218 | |||

|

기타사업 |

서비스 |

상품판매형 데이터방송채널사용사업 등 |

수 출 | - | - | - |

| 내 수 | 113,506 | 352,406 | 307,566 | |||

| 합 계 | 113,506 | 352,406 | 307,566 | |||

|

합 계 |

수 출 | 72,803 | 251,502 | 280,136 | ||

| 내 수 | 4,204,405 | 16,497,083 | 15,807,611 | |||

| 합 계 | 4,277,208 | 16,748,585 | 16,087,747 | |||

| (단위: 백만원) | ||||||

| 구 분 | 무선통신 사업 | 유선통신 사업 | 기타사업 | 소 계 | 조 정 | 합 계 |

| 총 영업수익 | 3,588,021 | 1,209,798 | 120,332 | 4,918,151 | -640,943 | 4,277,208 |

| 내부 영업수익 | 371,876 | 262,241 | 6,826 | 640,943 | -640,943 | - |

| 외부 영업수익 | 3,216,145 | 947,557 | 113,506 | 4,277,208 | 0 | 4,277,208 |

| 감가상각비 | 689,065 | 248,270 | 3,846 | 941,181 | -30,297 | 910,884 |

| 영업이익 | 360,669 | 82,169 | 3,494 | 446,332 | -13,939 | 432,393 |

| 금융손익 | -68,774 | |||||

| 관계기업 및 공동기업투자 관련이익 | -38,445 | |||||

| 기타영업외손익 | 1,834 | |||||

| 법인세비용차감전순이익 | 327,008 | |||||

나. 판매경로 및 판매방법 등

(1) 무선통신 사업

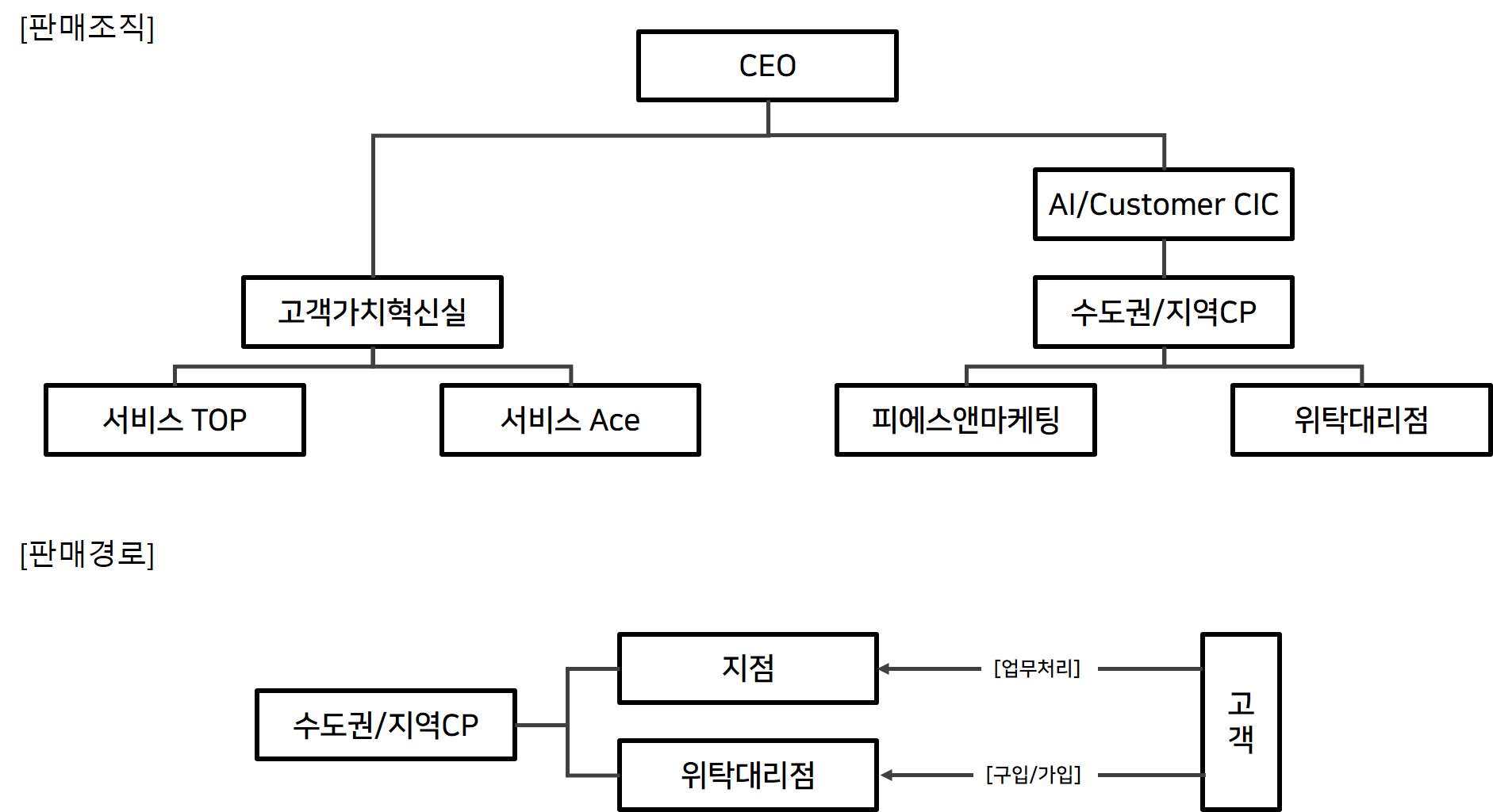

1) 판매조직 및 판매경로

|

|

판매조직도 |

2) 판매방법

위탁대리점을 통해 이동전화 서비스(음성 및 무선 데이터 상품)와 유선상품(초고속인터넷, 인터넷전화, 일반전화) 고객을 유치하고 있습니다.

3) 판매전략

시장환경 변화에 따른 효과적·효율적 대응을 통해 당사 매출 목표 달성을 위해 노력중입니다. 고객만족경영의 중요성이 증대함에 따라 기본적 판매기능과 함께 고객 만족도 향상을 위한 CE를 통해 차별화된 고객중심형 위탁대리점 및 직영망을 확대 중입니다. 무선데이터 관련 상품 등 신상품 출시 확대에 따라 대리점 등 영업접점의 교육 강화, 고객체험과 상품 Portfolio 강화, 이업종과의 Convergence, 전문매장 운영 등 판매 실적 증대를 위해 노력하고 있습니다.

(2) 유선통신 사업

1) 판매조직 및 경로

SK브로드밴드(주)는 상담채널(콜센터, CRM센터), 직접채널(통신 설계사), 전국 및 지역 위탁영업망(전문 대리점), 홈앤서비스(마트, 사내유치)를 통해 고객을 유치하고 있습니다.

2) 판매방법, 조건 및 판매전략

SK브로드밴드(주) 초고속인터넷, 전화, IPTV, 케이블TV 등 서비스 이용요금은 전액 현금조건으로 하고 있으며, 요금은 가입비용, 장비 임대료, 장비 판매료, 서비스 기본 이용료로 구성되어 있습니다. SK브로드밴드(주)는 시장/고객의 요구에 대한 분석 및 이해를 기반으로 상품/서비스를 기획하고, 이를 고객에게 제공하기 위한 다양한 판촉 활동 및 판매망 운영 등을 통해 고객의 편익을 제고할 수 있는 방향으로 판매전략을 수립/시행하고 있습니다.

다. 수주 상황

(1) 무선통신 사업

해당사항 없습니다.

(2) 유선통신 사업

원가기준 투입법을 적용하여 진행기준수익을 인식한 계약으로서 계약금액이 전기 매출액의 5% 이상인 계약은 연결/별도 각각 존재하지 않습니다.

5. 위험관리 및 파생거래

가. 금융위험관리

연결실체는 시장위험, 신용위험과 유동성위험에 노출되어 있습니다. 시장위험은 다시 환율변동위험과 이자율변동위험 등으로 구분됩니다. 연결실체는 이러한 위험요소들을 관리하기 위하여 각각의 위험요인에 대해 면밀하게 모니터링하고 대응하는 위험관리 정책 및 프로그램을 운용하고 있습니다.

재무위험관리의 대상이 되는 연결실체의 금융자산은 현금 및 현금성자산, 장ㆍ단기금융상품, 장ㆍ단기투자자산, 매출채권 및 기타채권 등으로 구성되어 있으며 금융부채는 미지급금 및 기타채무, 차입금, 사채 및 리스부채 등으로 구성되어 있습니다.

(1) 시장위험

1) 환율변동위험

연결실체는 글로벌 영업으로 인한 수입과 지출로 인해 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 USD, EUR, JPY 등이 있습니다. 연결실체는 연결대상회사별로 사업의 성격 및 환율 변동위험 대처수단의 유무 등을 고려하여 회사별 환율변동위험 관리정책을 선택하고 있습니다. 또한, 연결실체는 외화로 표시된 채권과 채무관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산ㆍ부채가 기능통화 외의 통화로 표시될 때 발생합니다.

당기 1분기말 현재 연결실체의 화폐성 외화자산 및 외화부채의 내역은 다음과 같습니다.

| (원화단위: 백만원, 외화단위: 외화 천단위) | ||||

|---|---|---|---|---|

| 통 화 | 자 산 | 부 채 | ||

| 현지통화 | 원화환산 | 현지통화 | 원화환산 | |

| USD | 63,343 | 76,696 | 1,537,651 | 1,861,787 |

| EUR | 5,445 | 7,356 | - | - |

| 기타 | - | 171 | - | 105 |

| 합 계 | 84,223 | 1,861,892 | ||

또한, 연결실체는 외화사채 및 차입금의 환위험을 회피하기 위하여 통화스왑계약을 체결하고 있습니다.

당기 1분기말 현재 각 외화에 대한 기능통화의 환율이 10% 변동 시, 동 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 통 화 | 10% 상승시 | 10% 하락시 |

| USD | 3,036 | (3,036) |

| EUR | 736 | (736) |

| 기타 | 7 | (7) |

| 합 계 | 3,779 | (3,779) |

2) 이자율위험

연결실체의 이자율 위험은 사채, 차입금 및 장기미지급금에서 비롯됩니다. 연결실체의 이자부 자산은 대부분 고정이자율로 확정되어 있어, 연결실체의 수익 및 영업현금흐름은 시장이자율의 변동으로부터 실질적으로 독립적입니다.

연결실체는 이자율 위험에 대해 다양한 방법의 분석을 수행하고 있습니다. 연결실체는 이자율 변동 위험을 최소화하기 위해 재융자, 기존 차입금의 갱신, 대체적인 융자 및 위험회피 등 다양한 방법을 검토하여 연결실체 입장에서 가장 유리한 자금조달 방안에 대한 의사결정을 수행하고 있습니다.

당기 1분기말 현재 변동금리부 차입금 및 사채는 각각 31,250백만 원 및 363,240백만 원이며, 연결실체는 변동금리부 차입금 및 사채의 이자율위험을 회피하기 위하여 이자율스왑계약을 체결하고 있습니다. 따라서, 이자율 변동에 따른 변동금리부 차입금 및 사채에 대한 이자비용의 변동으로 인하여 당기 법인세비용차감전순이익은 변동하지 않습니다.

한편, 당기 1분기말 현재 변동금리부 장기미지급금 액면금액은 1,690,470백만 원입니다. 다른 변수가 일정하고 이자율이 1%p 상승(하락)할 경우, 당기 1분기 법인세비용차감전순이익은 4,226백만 원 감소 또는 증가하였을 것이며, 당기 1분기말 자본도 동일한 금액만큼 감소 또는 증가하였을 것입니다.

이자율지표 개혁 관련 위험

전세계적으로 이자율지표에 대한 근본적인 전환(이하, '이자율지표 개혁')이 이루어지고 있으며, 이러한 이자율지표 개혁으로 인해 일부 은행간 대출금리(이하, 'IBOR')가 새로운 무위험 금리로 대체되고 있습니다. 특히 LIBOR의 경우 익일물, 1 개월물,3 개월물, 6 개월물, 12 개월물 USD LIBOR 를 제외하고는 그 산출이 모두 2021년 12월 31일을 기준으로 중단되었으며, 앞서 언급한 5 개물 USD LIBOR 도 2023년 6월30일을 기준으로 산출이 중단될 예정입니다. USD LIBOR 는 SOFR(Secured Over-night Financing Rate)가 대체 지표 이자율입니다. 한편, 국내 CD 금리의 경우 이러한 이자율지표 개혁의 일환으로 대체 지표 이자율이 KOFR(Korea Overnight Financing Repo Rate)로 선정되었으며, 2021년 11월 26일부터 한국예탁결제원을 통해 그 금리가 공시되고 있습니다. KOFR는 국채 및 통안증권을 담보로 하는 익일물 RP 금리를 사용하여 산출한 금리입니다. 다만, CD 금리는 LIBOR와 달리 산출의 중단이 예정되어 있지 않아 KOFR로의 전환이 언제, 어떻게 이루어질지 확실하지 않습니다.

연결실체는 아직 산출이 중단되지 않은 LIBOR 관련 금융상품에 대해서는 산출이 중단되기 전까지 대체조항의 삽입을 완료하거나 또는 LIBOR 금리를 직접 다른 대체 지표 이자율로 변경할 계획입니다. 한편, 연결실체는 이자율지표 산출 중단이 예정되지 않은 CD 금리 관련 금융상품에 대해 시장의 동향을 면밀히 관찰 중에 있습니다.

보고기간말 현재 이자율지표 개혁으로 인한 위험에 노출되어 있는 연결실체의 금융상품은 주로 USD LIBOR를 지표 이자율로 사용하고 있습니다. 연결실체는 이자율지표 개혁으로 인해 금융상품의 계약서를 변경해야 하는 법률적 위험에 노출되어 있으며, 그러한 변경을 처리하기 위한 프로세스 및 운영 위험에도 노출되어 있습니다. 또한 연결실체는 새로운 대체 지표 이자율에 대한 위험관리를 위하여 대체지표 이자율에 대한 시장의 동향을 살피고, 그에 맞는 위험관리전략을 수립해야 하는위험에도 노출되어 있습니다. 연결실체는 기존의 IBOR를 회피대상위험으로 하여 위험회피관계를 적용하고 있었으므로, 새로운 대체 지표 이자율을 회피대상위험으로 변경하여 위험회피관계에 미치는 영향을 검토해야 하며, 위험회피대상항목과 위험회피수단의 대체 지표 이자율로의 전환 방법 및 그 시기를 일치시켜 위험회피의 비효과적인 부분을최소화 해야 하는 위험에도 노출되어 있습니다.

연결실체는 이러한 이자율지표 개혁으로 인한 위험을 관리하기 위해 하나의 계약이 IBOR 현금흐름을 참조하는 정도, 이러한 계약이 이자율지표 개혁의 결과로 수정되어야 하는지 여부, 거래상대방과 이자율지표 개혁에 대한 소통을 관리하는 방법을 평가함으로써 연결실체의 대체 지표 이자율 전환을 관리하고 감독하고 있습니다.

비파생금융부채

전기말 현재 이자율지표 개혁에 노출되어 있었던 지배기업의 주요 비파생금융부채는USD LIBOR 변동금리부 사채입니다. 상기에서 언급하였듯이 당기 1분기말 현재 연결실체는 대체조항 삽입 등의 방법을 거래 상대방과 논의하고 있습니다.

파생상품

연결실체의 현금흐름위험회피를 적용하는 파생상품은 대부분 국제스왑파생상품협회(이하 'ISDA')의 약정에 기초한 계약을 적용받고 있습니다. ISDA는 이자율지표 개혁의 일환으로 주요 IBOR의 산출이 중단되는 경우 어떤 대체 지표 이자율을 사용할지를 정한 대체조항을 신설하여 ISDA 표준계약서에 포함시켰습니다. 이러한 표준계약서는 2021년 1월 25일 이후 체결된 파생상품 거래에 모두 적용되고 있으며, 그 이전에 계약 체결된 파생상품 거래에도 동일한 대체조항을 삽입하려면 ISDA 프로토콜에 가입해야 합니다. 연결실체는 파생상품의 대체 지표 이자율 전환을 위해 ISDA 프로토콜에 가입하였으며, 거래상대방도 ISDA 프로토콜에 가입하여야 대체조항의 삽입이 이루어집니다. 연결실체의 거래상대방 모두 ISDA 프로토콜에 가입하였으며, 대체조항이 삽입될 수 있도록 거래상대방과 협의를 모두 완료하였습니다.

위험회피회계

당기 1분기말 현재 연결실체의 위험회피대상항목과 위험회피수단은 USD LIBOR를 지표 이자율로 사용하고 있습니다. 이러한 지표 이자율은 매일 고시되며, IBOR의 현금흐름은 거래상대방과 정상적으로 교환됩니다.

(2) 신용위험

당기 1분기말과 전기말 현재 연결실체의 신용위험에 대한 최대 노출 정도는 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구 분 | 당기 1분기말 | 전기말 |

| 현금및현금성자산 | 894,457 | 872,550 |

| 장단기금융상품 | 491,951 | 509,052 |

| 장단기투자자산 | 2,102 | 2,077 |

| 매출채권 | 1,991,513 | 1,921,617 |

| 계약자산 | 113,788 | 118,278 |

| 대여금및기타채권 | 1,274,491 | 1,195,917 |

| 파생금융자산 | 241,682 | 217,594 |

| 합 계 | 5,009,984 | 4,837,085 |

신용위험은 연결실체의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래 상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 연결실체는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

연결실체는 매출채권에 대해 발생할 것으로 기대되는 손실에 대해 충당금을 설정하고 있습니다. 이 충당금은 개별적으로 유의적인 항목에 대한 구체적인 손상차손과 유사한 특성을 가진 금융자산 집합에서 발생할 것으로 기대되는 손상차손으로 구성됩니다. 금융자산 집합의 충당금은 유사한 금융자산의 회수에 대한 과거 자료에 근거하여 결정됩니다. 신용위험은 현금및현금성자산, 각종 예금 그리고 파생금융상품 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해, 연결실체는 신용도가 높은 금융기관들과 거래를 하고 있습니다. 연결실체의 신용위험에 대한 최대 노출금액은 각 금융자산의 장부금액과 동일합니다.

(3) 유동성위험

연결실체의 유동성 관리방법은 충분한 현금 및 현금성자산을 유지하고 금융기관으로부터의 신용한도 확보를 통해 충분한 유동성을 확보하는 것입니다. 연결실체는 적극적인 영업활동을 통해 신용한도 내에서 충분한 유동성을 유지하고 있습니다. 당기 1분기말 현재 연결실체가 보유한 금융부채의 계약상 만기는 다음과 같습니다.

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 | 1년 미만 | 1년 ~ 5년 | 5년 이상 |

| 매입채무 | 151,052 | 151,052 | 151,052 | - | - |

| 차입금(*) | 756,101 | 784,415 | 220,239 | 564,176 | - |

| 사채(*) | 8,135,647 | 9,175,084 | 1,475,319 | 4,739,384 | 2,960,381 |

| 리스부채 | 1,600,297 | 1,699,941 | 377,129 | 1,076,900 | 245,912 |

| 미지급금및기타채무 | 4,994,017 | 5,056,117 | 3,731,593 | 1,232,691 | 91,833 |

| 합 계 | 15,637,114 | 16,866,609 | 5,955,332 | 7,613,151 | 3,298,126 |

(*) 계약상 현금흐름은 이자지급액을 포함한 금액입니다.

연결실체는 이 현금흐름이 유의적으로 더 이른 기간에 발생하거나, 유의적으로 다른 금액일 것으로 기대하지 않습니다.

당기 1분기말 현재 현금흐름위험회피가 적용되는 파생상품과 관련된 현금흐름이 발생할 것으로 예상되는 기간은 다음과 같습니다.

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 | 1년 미만 | 1년 ~ 5년 | 5년 이상 |

| 자산 | 207,192 | 217,907 | 32,463 | 157,609 | 27,835 |

| 부채 | (16) | (16) | (16) | - | - |

| 합계 | 207,176 | 217,891 | 32,447 | 157,609 | 27,835 |

나. 리스크 관리 조직 및 수행업무

(1) SK텔레콤

Corporate Planning 재무담당에서 리스크 관리 전략의 수립 및 실행을 담당하고 있습니다.

(2) SK브로드밴드

Corporate Planning 내 경영기획에서 리스크 관리전략의 수립 및 실행을 담당하고 있습니다.

(3) 홈앤서비스

경영지원에서 리스크 관리전략의 수립 및 실행을 담당하고 있습니다.

(4) SK텔링크

환위험관리 주관부서인 재무관리팀을 중심으로 외환거래, 환포지션 및 위험측정, 환율추이 점검 업무를 실시하고 있습니다.

다. 파생상품 거래

(1) SK텔레콤

1) 현금흐름위험회피회계적용 통화스왑 및 이자율스왑의 거래내역

| (원화단위: 백만원, 외화단위: 외화 천단위) | |||||

|---|---|---|---|---|---|

| 위험회피대상 | 위험회피수단 | ||||

| 차입일 | 대상항목 | 대상위험 | 계약종류 | 체결기관 | 계약기간 |

| 2007.07.20 | 고정금리외화사채 | 환율변동위험 | 통화스왑계약 | Morgan Stanley 은행 등 5개 은행 | 2007.07.20~2027.07.20 |

| 2013.12.16 | 고정금리외화차입금 | 환율변동위험 | 통화스왑계약 | Deutsche 은행 | 2013.12.16~2022.04.29 |

| 2017.12.21 | 변동금리원화차입금 | 이자율변동위험 | 이자율스왑계약 | 산업은행 | 2017.12.21~2022.12.21 |

| 2018.04.16 | 고정금리외화사채 | 환율변동위험 | 통화스왑계약 | 한국수출입은행 등 4개 은행 | 2018.04.16~2023.04.16 |

| 2018.08.13 | 고정금리외화사채 | 환율변동위험 | 통화스왑계약 | Citi bank | 2018.08.13~2023.08.13 |

| 2018.12.19 | 변동금리원화차입금 | 이자율변동위험 | 이자율스왑계약 | Credit Agricole CIB | 2019.03.19~2023.12.14 |

| 2020.03.04 | 변동금리외화사채 | 환율변동위험 및 이자율변동위험 | 통화이자율스왑계약 | Citi bank | 2020.03.04~2025.06.04 |

2) 파생상품 공정가치 내역

| (원화단위: 백만원, 외화단위: 외화 천단위) | |||

| 구 분 | 위험회피 대상항목 | 현금흐름위험 회피회계적용 |

공정가치 |

| 통화스왑 및 이자율스왑 (유동자산) |

고정금리외화차입금 (액면금액 USD 5,690) |

558 | 558 |

| 통화스왑 (비유동자산) |

고정금리외화사채 (액면금액 USD 400,000) |

74,677 | 74,677 |

| 고정금리외화사채 (액면금액 USD 500,000) |

82,644 | 82,644 | |

| 통화선도 (비유동자산) |

고정금리외화사채 (액면금액 USD 300,000) |

30,590 | 30,590 |

| 이자율스왑 및 통화이자율스왑 (비유동자산) |

변동금리외화사채 (액면금액 USD 300,000) |

18,652 | 18,652 |

| 변동금리원화차입금 (액면금액 KRW 12,500) |

71 | 71 | |

| 파생금융자산 합계 | 207,192 | 207,192 | |

| 이자율스왑 (유동부채) |

변동금리원화차입금 (액면금액 KRW 25,000) |

(16) | (16) |

| 파생금융부채 합계 | (16) | (16) | |

3) 파생상품 매매목적 공정가치 내역

| (원화단위: 백만원, 외화단위: 외화 천단위) | ||

| 구 분 | 매매목적회계적용 | 공정가치 |

| 조건부 신주인수권 (유동자산) |

9,524 | 9,524 |

| 신주인수권 (유동자산) |

15,476 | 15,476 |

| 차액정산계약 (유동자산) |

4,449 | 4,449 |

| 차액정산계약 (비유동자산) |

5,041 | 5,041 |

| 파생금융자산합계 | 34,490 | 34,490 |

| 주식옵션 (비유동부채) |

(321,025) | (321,025) |

(2) SK브로드밴드

1) 파생상품의 내역

| (외화단위: 외화 천단위) |

| 위험회피대상 | 위험회피수단 | ||||

|---|---|---|---|---|---|

| 차입일 | 대상항목 | 대상위험 | 계약종류 | 체결기관 | 계약기간 |

| 2017.12.21 | 변동금리원화차입금 | 이자율변동위험 | 이자율스왑 | 한국산업은행 | 2017.12.05~2022.12.21 |

| 2018.08.13 |

해외무보증사채 (액면금액 USD300,000) |

환율변동위험 | 통화스왑 | 한국씨티은행 | 2018.08.13~2023.08.13 |

| 2018.12.19 | 변동금리원화차입금 | 이자율변동위험 | 이자율스왑 | Credit Agricole CIB | 2019.03.19~2023.12.14 |

2) 파생금융상품 공정가치

| (원화단위: 천원, 외화단위: 외화 천단위) |

| 구 분 | 위험회피 대상항목 |

세전 위험회피수단 누적평가이익(손실) |

위험회피대상 누적외화환산손실 |

공정가치 |

|---|---|---|---|---|

| 이자율스왑 (유동부채) |

변동금리원화차입금 | (15,545) | - | (15,545) |

| 이자율스왑 (비유동자산) |

변동금리원화차입금 | 70,996 | - | 70,996 |

| 통화스왑 (비유동자산) |

해외무보증사채 (액면금액 USD300,000) |

5,575,184 | 25,014,725 | 30,589,909 |

3) 신용파생상품 계약 명세

|

구 분 |

내 용 |

||

|---|---|---|---|

|

신용파생상품의 명칭 |

총수입스왑(TRS) 정산계약 |

||

|

보장매수자(protection buyer) |

에스비센㈜, 엠에스가디㈜ |

에스가산㈜ | 에스구미㈜, 에스오리㈜ |

|

보장매도자(protection seller) |

SK브로드밴드㈜ |

||

|

계약일 |

2017-11-29 |

2018-11-28 |

2019-09-27 |

|

만기일 |

2022-11-29 |

2022-11-29 |

2024-09-25 |

|

계약금액 |

700억원(각 210억원,490억원) |

2,000억원 |

640억원(각 320억원) |

|

기초자산(준거자산) |

이지스전문투자형사모부동산투지신탁156호 수익증권 |

하나대체투자전문투자형사모부동산투자신탁62호 수익증권 | |

|

계약체결목적 |

기초자산이 갖고 있는 각종 위험을 회피하기 위한 목적으로 당사자들 간 장래에 기초자산으로부터 실제로 발생하는 현금흐름과 약정된 현금흐름을 교환하고자 함. |

||

|

계약내용 |

- 계약내용 : 장래에 기초자산으로부터 실제로 발생하는 현금흐름과 계약에 따라 약정된 현금흐름을 상호 간에 교환하는 거래 계약 - 조기정산 : 채무불이행 또는 부도발생, 신용등급 A-이하로 하락, ABL대출약정 기한이익 상실, 강제집행개시 신청 등의 사유가 발생할 경우 조기정산 - 만기정산 : 정산만기일에 실제매각대금과 기준매각대금의 차액 정산 |

||

|

수수료 |

없음 |

||

|

정산(결제)방법 |

실제배당금과 기준배당금의 차액을 분기단위 정산 |

||

|

계약당사자 또는 기초자산 |

없음 |

||

|

담보 제공여부 |

없음 |

||

|

중개금융회사 |

미래에셋대우㈜, SK증권㈜ |

DB금융투자㈜ | DB금융투자㈜ |

|

기타 투자자에게 알릴 중요한 |

없음 |

||

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

해당사항 없습니다.

나. 연구개발 활동

(1) 연구개발 담당조직

1) SK텔레콤

연구개발 담당 조직은 T3K 산하의 T3K Innovation, AI Transformation, Media Tech, Tech Combinator 등으로 구성되어 있으며, AI&Customer CIC의 AI&CO와 ICT Infra의 Infra기술에서도 해당 사업부와 관련된 연구개발을 수행하고 있습니다.

2) SK브로드밴드

SK브로드밴드(주)의 연구개발은 AI&Customer CIC의 미디어 Tech, Enterprise CIC의 Connect Infra CO, ICT Infra 등에서 담당하고 있습니다. 연구개발의 기본방침은 기존 서비스의 품질 향상, 효율적인 관리 기술개발 및 신규 서비스 모델 발굴, 핵심 선행기술 연구를 통한 프로덕트 차별화 및 신기술 선행 검증시험, NGN(Next Generation Network)/BcN 망 진화 관련 기반 기술, IPTV 서비스의 품질 향상, 유무선통합 및 방송통신 융합 기반 미디어 기술 등의 확보입니다.

(2) 연구개발비용(연결 기준)

| (단위: 백만원) |

|

과목 |

제39기 1분기 | 제38기 | 제37기 | |

|

원재료비 |

3 | 48 | 54 | |

|

인건비 |

20,929 | 122,445 | 122,906 | |

|

감가상각비 |

35,458 | 147,249 | 169,872 | |

|

위탁용역비 |

8,788 | 55,917 | 35,939 | |

|

기타 |

15,031 | 48,048 | 35,209 | |

|

연구개발비용 계 |

80,209 | 373,707 | 363,980 | |

| 정부보조금(국고보조금) | - |

- | - | |

|

회계처리 |

판매비와 관리비 |

78,081 | 347,711 | 353,198 |

|

개발비(무형자산) |

2,128 | 25,996 | 10,782 | |

|

연구개발비 / 매출액 비율 |

1.88% | 2.23% | 2.26% | |

(3) 연구개발실적

1) SK텔레콤

|

부문 |

연구과제 |

연구결과 및 기대효과 |

| T3K Innovation | AI 자동 생성을 위한 Meta Learner 개발 | ㅇ고객 정보 기반 마케팅 자동화 서비스 기술 개발을 위한 알고리즘 검증 진행 |

| Meta Learner 기반 사내 업무 AI 자동화 기술 개발 | o 통신 선로 공사 시 손글씨로 작성하는 접속명판 정보 인식 기술 고도화 및 Broadband 적용 o 통신 선로 공사 시 전신주 표시찰 정보 인식 기술 개발 및 사내 업무 적용 |

|

| 물류 로봇 향 Vision AI 서비스 개발 | ㅇ 물류 자동화 영역 신규 사업을 위한 Vision AI System & Model 고도화 및 상용 확대 적용 ㅇ Smart Factory 영역(물류 자동화, 플라스틱 선별 등) Vision AI 사업을 위한 On-premise/Public Cloud Hybrid 개발 및 상용 확대 적용 |

|

| 음성 및 정신질환 예측/진단/관리를 위한 AI 기술 개발 | ㅇ 음성/언어/생체신호의 통합 분석이 가능한 인공지능 소프트웨어 및 스마트 디바이스를 개발하여 음성 및 정신질환의 예측/진단/관리에 활용하고, 비대면 진료와 소비자 중심의 차세대 의료서비스 플랫폼을 구축 추진 | |

| BioMedical AI 기술 개발 | ㅇ X-ray 기반 의료 영상 인식률 향상 원천 기술 개발을 통한 Medical AI 사업 경쟁력 강화 ㅇ 국내 5개 수의대 및 SKY동물메디컬센터 MOU 체결을 통한 수의(獸醫) 영상 진단 기술 개발 및 상용화 협력 ㅇ 가톨릭중앙의료원 기술 협력을 통한 의료 영상 진단 기술 개발 협력 |

|

| 모바일 Fraud 지능화 대응 시스템 개발 | ㅇ 문자/음성을 통한 신종 사기 행위 (스미싱/보이스피싱) 방지 | |

| AI Box Appliance 1.0 개발 | ㅇ Enterprise AI Box Appliance 장애 복구 시스템 개발 및 상용 Readiness 확보 | |

| Enterprise向 산업 재해/안전 솔루션 개발 | ㅇ Enterprise 사업 경쟁력 강화를 위한 AI Appliance 솔루션 개발/출시 추진 (공공안전 솔루션 경쟁력 강화 및 출시, 산업안전 솔루션 신규 과제화) ㅇ AI Chipset향 Product/기술 강화 (AI CCTV 신규 상품 출시, 보편적 AI 서비스 고도화 구체화) |

|

| Vision AI 기반 Care 솔루션 개발 | ㅇVision AI 기술 기반 Barrier Free 서비스 발굴 및 개발 (발달장애 돌봄 지원 솔루션 고도화/확장 추진, 자폐 디지털 치료제 신규 과제 발굴) | |

| Vision AI Data Ops 기술 개발 | ㅇ 표준화된 포맷이나 스키마가 없어서 매우 비정형적인 특징을 가지는, Vision AI Data에 대한 관리 효율을 높이기 위한 Vision AI DataLake 기술 개발 | |

| 통신국사 CSM 솔루션 개발 (Cooling System Management) |

o 통신국사 서비스 안정화 및 Net Zero 목표달성 기여를 위한 AI/DT기반 냉방시스템 최적운영 솔루션 개발 o 통합국/기지국 냉방기 Dynamic Control 및 냉동기 고장진단 자동화(FDD) 솔루션의 Product化 완료후 국내외 통신사업자 및 Data Center 대상으로 확대 적용 |

|

| AI Transformation | 마케팅 메시지 생성 기술 개발 | ㅇ 마케팅의 주요 요소(상품 속성, 컨텍스트)를 입력하면 다양한 마케팅 문구를 생성하는 기술 개발 완료 ㅇ 사내외 다양한 마케팅 플랫폼 및 서비스 채널에서 Push, 인앱 배너, MMS 등을 활용한 마케팅 캠페인 운영시 문장 생성에 대한 운영 비용 절감 기대 |

| 고객 특정 분석 서비스 개발 | ㅇ 고객에 대한 수집, 추정된 데이터 및 이를 활용해서 추가로 생성한 추천, 분석 데이타(세그먼트, 서비스, 위치)를 등을 통합하여 다양한 조건을 조합하여 고객의 특성을 시각적으로 분석할 수 있는 서비스를 제공함으로써 마케팅 대상에 대한 다차원 분석 및 마케팅 성과 향상을 지원 | |

| Federated Learning Platform 개발 | ㅇ 보안에 대한 우려 없이 민감 데이터를 Machine Learning에 활용할 수 있으며, 분산 학습 효과를 통해 인프라 비용과 데이터 트래픽을 최적화할 수 있는 Federated Learning Platform 기술 개발 완료 ㅇ 스마트폰, Edge 디바이스 적용 등을 통해 Platform을 검증하였으며, 모델 성능도 기존 Machine Learning 대비 동일 수준임을 확인 ㅇ 사내외(티맵 모빌리티, 당사 ICT Infra 등) 적용 및 상용화를 통해서 기술적/사업적 가치를 확인 중 ㅇ 확보한 Federated Learning Platform을 통해 당사의 데이터 활용을 극대화하고 타사(그룹사 포함)와의 AI 협업을 확대시키며, Platform기반 사업화를 추진함 |

|

| 고객 프로파일링(Customer intelligence) 모델/데이터 및 타겟팅 연동 프로세스 고도화 | ㅇ 온/오프라인 마케팅 채널에 제공 중인 구독, MNO, 광고 등 서비스/상품 추천의 CTR 지표 개선으로 비즈니스 성과 증대 ㅇ 고객 프로파일링(Customer intelligence DB) 및 각종 추천 모델/데이터 및 타겟팅 연동 프로세스 업그레이드 ㅇ 마케팅 채널에 적용 중인 모델 실험 체계 고도화를 위해 Data Pipeline 효율화, 성과측정 자동화, 데이터 품질 관리 등 추진 ㅇ 구독, MNO, 광고 등의 상품/서비스의 채널 및 Out-bound 마케팅으로 가입자 유도 및 Retention마케팅으로 비즈니스 매출 증대 기여 ㅇ MLOps 효율화 업그레이드로 다양한 실험 환경을 구축하여 분석가의 장기적으로 리소스 절감 효과 |

|

| 대외향 데이터 Intelligence 서비스 개발 | ㅇ 자사 데이터의 대외 사업 가치 발현을 위해 지하철 혼잡도와 같은 데이터 Intelligence 및 웹서비스를 개발하여 Data Biz. 영역을 확장 ㅇ 상반기 내 서비스 상용화를 위한 데이터 웹서비스, API, 인사이트 개발 진행 |

|

| 캠페인 플랫폼 개발 | ㅇ SK 채널에서 내부 마케팅과 외부 광고를 보다 효과적으로 수행할 수 있도록 캠페인 플랫폼의 기능 강화와 효율 개선을 위한 기술 개발 진행 (캠페인 유형 확대, CTR 예측 모델 개선 등) | |

| AI Accelerator | AI Accelerator(SAPEON) 개발 | o SAPEON X220 기반 Server용 AI Accelerator Card (3-chip) 개발 완료 검증 중 o SAPEON X220 기반 Datacenter AI 서비스 인프라 구축 완료, 실 서비스 준비 중 o 다음 version AI가속기, SAPEON X330 설계 구현 중 |

| Media Tech | 콘텐츠 추천 및 딥메타 기술 개발 | ㅇ 유사 콘텐츠 추천 SKB PlayZ 상용화(2월) 등 CBF기반 추천 확대 적용 중 ㅇ 미장센 기반 콘텐츠 추천 신규 알고리즘 개발 중 ㅇ 영화 VOD AI 하이라이트 Smoothing 기술 개발 중 ㅇ 스포츠 골프 AI 하이라이트 오디오 분석 기술 개발 중 |

| 클라우드 H.265 고도화 개발 | ㅇ '21.9월 상용화한 클라우드향H.265 인코더의 고도화 개발을 추진 중 ㅇ Btv STB에 국한하여 H.265 콘텐츠를 제공하는 것을 다양한 단말로 확대하기 위해 Multi Profile 기능을 개발/적용함 ㅇ 원본영상 품질에 따라 인코딩을 다르게 하는 적응형 인코딩 기술을 적용하여, 다양한 단말 환경에서 고객의 체감 품질을 개선함 |

|

| Reliable Streaming 기술 개발 | ㅇ Interactive Media Platform 개발 및 사업화를 위한 PoC 검토 ㅇ Seamless 콘텐츠 전환을 위한 스트리밍 기술 설계 |

|

| Tech Combinator | Tech Intelligence 확보 | ㅇ 미래 유망 기술 관련 월간 Intelligence Report 발행을 통해 기술 Readiness 방향성 제시 ㅇ Tech Portal 구축 통해 확보한 Tech Insight의 DB화 |

| 국내/외 유망 Tech 기업 분석 및 발굴 | ㅇ 당사 사업 경쟁력 제고를 위해 필요한 기술을 보유한 Tech 기업을 발굴하여, SKT와의 협력 관계 구축, 투자 연계 등의 시너지 확보 | |

| Infra기술 | 유무선 N/W Infra 경쟁력 강화 | o 5G NSA 핵심기술(무선망, 코어망, 전송망, 단말) 개발 및 4G/5G 상용망 성능 고도화 o 5G 28GHz 성능향상 및 SA 성능 고도화 기술 개발 o Network 효율/용량 증대, Energy Saving을 통한 TCO 절감기술 개발 o 음성/Data/RCS 서비스 고객 체감 품질 향상 기술 개발 |

| 유무선 N/W 중장기 핵심 기술 확보 | o Beyond 5G 및 6G 진화기술 연구 o Network 가상화/Cloud 및 AI 기반 지능화 기술 등 차세대 기술 연구 o 국내외 ICT 표준화 활동 (GSMA, 3GPP, ORAN, NGMN, 5G포럼, TTA 등) o UAM 및 위성통신 기술 연구 및 상용화 솔루션 개발 |

|

| 측위 기반 기술 및 플랫폼 개발 | o LBS 서비스 경쟁력 제고를 위한 기지국, Wi-Fi 기반 측위 정확도 및 응답속도 개선 o 측위 결과를 기반한 시공간에서 이동하는 개인/군집 분석 및 이동과 연관된 공간에 대한 분석 데이터를 제공하여 대/내외 사업에 활용 o 메타버스, 로봇 등에 서비스 적용하기 위한 VLAM (Visual Localization And Mapping) 측위 기술 고도화 및 플랫폼 화 o 대면적 공간 모델링 (자동화/병렬처리) 기술 개발 및 실/내외 Place AR 구현 |

2) SK브로드밴드

|

주요 연구과제 |

연구결과 및 기대효과 |

|---|---|

| AI 알버트 로봇연계 홈스쿨링 서비스 제공 개발 |

o AI알버트 로봇 및 OID카드를 활용한 홈스쿨링 TV App. 출시 o 홈스쿨링 서비스 제공을 통한 키즈 고객의 이용 경험 Value 향상 |

| CloudPC 고도화 개발 |

o 고객의 VoC에 대한 빠른 대응 및 운영 효율화를 위한 품질 안정화 개발 |

※ 연구개발실적은 전기 사업보고서를 참조하시기 바랍니다.

7. 기타 참고사항

가. 상표관리 정책

(1) SK텔레콤

당사는 SK텔레콤 기업브랜드 및 상품/서비스 브랜드의 가치 제고 및 육성, 보호 활동을 종합적으로 수행하고 있습니다. 브랜드, 디자인, 마케팅, PR 등의 영역에서 일관된 고객 커뮤니케이션을 수행하기 위해 인트라넷 시스템인 'Comm.ON’을 운영하고 있으며, 이를 통해 브랜드 개발, 심의, 등록 등 체계적인 브랜드 관리 정책을 수행하고 있습니다.

나. 사업과 관련된 지적재산권

(1) SK텔레콤

당사는 국내 등록특허 3,352건, 해외 등록특허 1,376건을 보유하고 있습니다. 또한 국내 등록상표 734건(표장 기준)을 보유하고 있으며, 당사의 대표브랜드인 도안화된 알파벳 'T'는 국내 상표법에 따라 전 류(총 45개 류)에 등록되어 있습니다. 지적재산권 보유 건수는 권리의 신규 취득, 존속기간 만료, 포기 및 매각 등으로 인하여 수시로 변동되고 있습니다.

(2) SK브로드밴드

작성기준일 현재 SK브로드밴드(주)는 국내 등록특허 288건, 해외 등록특허 142건(타사와 공동소유 포함)을 보유하고 있습니다. 또한, 국내 등록상표 293건(표장 기준)을 보유하고 있으며, SK브로드밴드(주)의 대표 브랜드인 도안화된 알파벳 "B"는 국내 상표법에 따라 전 류(총 45개 류)에 등록되어 있습니다. 지적재산권 보유 건수는 권리의 신규 취득, 존속기간 만료, 포기 및 매각 등으로 인하여 수시로 변동되고 있습니다.

다. 관련 법률 및 규정 등

(1) SK텔레콤

당사는 이동통신 서비스와 관련하여 정보통신망 이용촉진 및 정보보호 등에 관한 법률의 적용을 받는 정보통신 서비스 제공자 및 전기통신사업법의 적용을 받는 전기통신 사업자에 해당하고, 이를 성실히 준수하기 위해 모든 노력을 다하고 있습니다.

당사는 위 법령 이외에도 여러 가지 법률의 적용을 받고 있는데, 온라인서비스 제공자로서 저작권법, 수사기관 등에서 요청하는 이용자의 통신 사실확인자료 제공과 관련된 통신비밀보호법, 청소년에 대한 유해매체물(광고, 게시물 등)의 접근 및 이용 제한과 관련된 청소년보호법, 콘텐츠 제공업체 등 제휴사들과의 계약 체결 시 불공정 계약을 체결하지 않도록 하기 위한 독점규제 및 공정거래에 관한 법률, 모바일 서비스를 통한 위치 정보 사용 서비스와 관련되는 위치 정보의 보호 및 이용 등에 관한 법률 등을 그 예로 들 수 있습니다.

당사가 속한 SK그룹은 2021년 5월 공정거래위원회가 발표한 상호출자ㆍ채무보증 제한기업집단으로 정보통신, 에너지/화학, 건설 등의 사업을 영위하고 있습니다. 공정거래위원회가 지정한 상호출자ㆍ채무보증제한 기업집단은 공정거래법 등 관련 법규에 의해 계열사 간 채무보증 및 직접적인 지원이 제한되어 있습니다. 이에 당사에 대한 계열사의 직ㆍ간접적인 자금 지원은 제한적일 수 있으며, 계열사의 경영환경 또는 이미지가 악화될 경우 당사에도 직ㆍ간접적인 영향을 미칠 수 있습니다.

(2) SK브로드밴드

SK브로드밴드(주)는 유선통신 사업을 영위함에 있어 정보통신망 이용촉진 및 정보보호 등에 관한 법률의 적용을 받는 정보통신서비스제공자, 전기통신사업법의 적용을 받는 전기통신사업자, 인터넷멀티미디어방송사업법의 적용을 받는 인터넷멀티미디어방송사업자 및 방송법의 적용을 받는 종합유선방송사업자에 해당하고 이를 성실히 준수하기 위해 모든 노력을 다하고 있습니다.

위 법령 이외에도 수사기관 등에서 요청하는 이용자의 통신 사실확인자료 제공과 관련된 통신비밀보호법, 청소년에 대한 유해 매체물(광고, 게시물 등)의 접근과 이용의 제한과 관련된 청소년보호법, 대리점 등 유통망과의 계약 체결 시 불공정 계약을 체결하지 않도록 하기 위한 독점 규제 및 공정거래에 관한 법률, 위치 정보사용서비스 등과 관련된 위치정보의 보호 및 이용 등에 관한 법률 및 개인정보 보호법, 각종 정보통신공사업 수행을 위한 정보통신공사업법 등을 그 예로 들 수 있습니다. 또한, 상법,하도급거래 공정화에 관한 법률, 소비자기본법, 방문판매 등에 관한 법률, 전자문서 및 전자거래기본법, 전자상거래 등에서의 소비자 보호에 관한 법률, 도로법 등의 적용을 받고 있습니다.

라. 사업과 관련한 환경물질의 배출 또는 환경보호와 관련된 사항

(1) SK텔레콤

당사는 직접적으로 제품을 제조하지 않기 때문에 대기오염물질을 배출하거나 유해물질을 사용하는 공정이 없습니다. 그럼에도 불구하고 당사는 기업이 사회와 환경에 미치는 영향에 대해 책임의식을 갖고 기업의 사회적 의무를 다하기 위해 전사 차원의 노력을 다하고 있습니다. 'ICT 기반의 지속가능한 미래 구현'을 비전으로 1) 선제적 기후변화 대응, 2) 환경경영 시스템 고도화, 및 3) 친환경 Green Culture 조성을 위한 노력을 하고 있습니다. 이를 위한 실천으로 당사는 2050년까지 전력사용량의 100%를 재생에너지로 조달하겠다는 RE100(Renewable Energy 100%)에 2020년 12월 국내 최초로 가입하였습니다. 또한, 통신장비 통합 및 업그레이드 기술을 통해 통신분야 최초로 온실가스 감축을 통한 탄소배출권 확보 사례를 창출하는 등 ICT 기술을 기반으로 에너지 절감과 환경 보호를 선도하고 있습니다.

(2) SK브로드밴드

SK브로드밴드(주)는 직접적으로 제품을 제조하는 공정이 없기 때문에 이로 인한 환경물질의 배출은 없으며, 온실가스 배출의 99% 이상이 외부전력 사용으로 인한 간접배출에 해당합니다. 2015년부터 시행된 국가 온실가스 배출권거래제 할당대상업체로 지정되었고, 할당대상업체로서의 의무를 적극적으로 이행하여 정부가 부과한 목표수준을 꾸준히 달성하고 있습니다. 또한, 데이터센터 환경개선 설비 등에 지속적으로 투자하여 서비스 제공의 안정성과 효율성을 동시에 제고하고 있습니다.

마. 각 사업 부문의 시장 여건 및 영업 개황

(1) 무선통신 사업

1) 산업의 특성

통신서비스 산업은 통신서비스(유선통신, 무선통신, 회선설비 임대 재판매 및 통신서비스 모집·중개, 부가통신), 방송통신융합서비스(IPTV, 유무선통합서비스)로 구분됩니다. 또한, 전기통신사업법상 설비의 보유 여부와 제공하는 통신역무의 종류에 따라 기간통신(유/무선통신), 별정통신(설비보유 재판매, 설비미보유 재판매, 구내통신, 도매제공의무서비스 재판매), 부가통신(인터넷 접속 및 관리, 부가통신 응용, 콘텐츠 제공 등)으로 나눌 수 있습니다.

국내 통신서비스 산업은 사업지역이 국내로 한정되어 있어 내수산업의 특성을 가지고 있습니다. 이에 따라 국내 통신서비스 사용인구 및 소득 수준에 따른 통신비 지출 등 내수 기반에 산업의 규모가 크게 영향을 받고 있습니다. 인수 또는 직접 진출 등에 따라 국내기업의 해외진출이 이루어질 수 있으나, 해외의 통신서비스 산업은 해당 국가의 규제 및 수요 특성에 따라 국내의 통신서비스 산업과 다른 산업 특성을 보이고 있습니다.

국내 이동전화 가입자는 총인구 대비 100% 보급율을 넘어선 성숙기에 진입한 상황입니다. 그러나, 한국의 이동통신 시장은 네트워크의 기술과 고사양의 스마트폰 기기의 확산을 바탕으로 첨단 멀티미디어 서비스, 모바일 커머스, 모빌리티 등 데이터 네트워크에 기반한 New ICT 서비스를 통해 질적 성장을 거듭하고 있습니다. 5G 네트워크의 초저지연과 대용량 특성은 AI의 발전과 더불어 새로운 서비스 출시 및 IoT 기반 B2B 사업 성장을 가속화할 것으로 예상됩니다.

2) 성장성

| (단위: 천명) |

|

구분 |

'22년 1분기말 |

'21년말 |

'20년말 |

|

|

이동전화 |

SKT |

29,832 | 29,696 | 29,089 |

|

KT/LGU+ |

32,083 | 31,869 | 31,341 | |

|

MVNO |

10,995 | 10,355 | 9,111 | |

|

계 |

72,910 | 71,920 | 69,541 | |

* 출처: 과학기술정보통신부(www.msit.go.kr) 무선 통신서비스 통계('22년 3월 말 기준)

3) 경기변동의 특성 및 계절성

경기변동 및 계절과 직접적인 연관이 없습니다.

4) 국내외 시장 여건

① 시장의 안정성 등 특성

이동통신 시장은 이동통신 수요가 존재하는 대한민국 전국민을 대상으로 하고, 영업지역은 전국토를 대부분 포함하며, 성별/연령/소득수준에 상관없이 고른 사용자 계층을 대상으로 합니다. 스마트폰 확산 및 초고속 무선 네트워크 활성화에 따라 데이터 관련 매출이 증가하고 있으며, 다양한 분야에서 Solution을 개발/판매하여 부가가치를 창출하는 B2B 사업의 중요성이 증대되고 있습니다. 통신사업은 과학기술정보통신부 장관의 인·허가 사업입니다.

② 경쟁상황

이동통신의 경쟁 요인은 브랜드 경쟁력, 상품/서비스 경쟁력, 판매 경쟁력의 크게 세 가지 요소로 구분됩니다. 브랜드 경쟁력은 고객이 기업에서 제공하는 서비스와 가치에 대해 총체적으로 체감하는 무형의 인식우위 및 로열티를 총칭합니다. 아울러 서비스 실체 외에 기업의 제반활동 및 커뮤니케이션을 통해 형성한 이미지도 반영됩니다. 상품/서비스 경쟁력은 이동통신 서비스의 본원적인 속성인 통화 품질 및 서비스 커버리지, 다양한 요금제, 무선인터넷 서비스의 다양성 및 접속 품질, 단말기 기능 및 가격, C S수준 등이 있습니다. 그리고 컨버전스 환경에서 고객의 니즈에 부합하는 신규 서비스를 개발할 수 있는 역량을 포함합니다. 판매 경쟁력은 새롭고 다양한 마케팅 기법, 대리점 및 지점 등의 유통망 경쟁력 등으로 구성되어 있습니다.

③ SK텔레콤 시장점유율 (MVNO 제외)

| (단위: %) |

|

구분 |

'22년 1분기말 |

'21년말 |

'20년말 |

|

이동전화 |

48.2 |

48.2 |

48.1 |

* 출처: 과학기술정보통신부(www.msit.go.kr) 무선 통신서비스 통계('22년 3월 말 기준)

5) 경쟁력

SK텔레콤은 2021년에 주주가치 극대화를 위한 인적분할을 성공적으로 마무리하고, SKT 2.0을 출범하였습니다. 이와 함께, 5대 사업군을 중심으로 업을 재정의하였고, 각 사업군별 최적화된 전략 수립과 실행 및 각각의 성장 추구를 통해, 전체 기업가치 극대화를 도모하고 있습니다.

2022년 1분기 연결 매출은 4조 2,772억 원, 영업이익은 4,324억 원을 기록하였고, 별도 매출은 3조 774억 원, 영업이익은 3,569억 원을 기록하였습니다. 2022년 1분기 말 기준 5G 가입자는 1,088만 명을 기록하며 5G의 경쟁력을 기반으로 매출 성장과 수익성 개선을 지속하고 있습니다.

SK텔레콤은 지난 4월, 2022년 국가고객만족도 조사에서 이동전화 서비스 부문 25년 연속 1위를 달성하였는데, 1998년 NCSI 조사가 시작된 이래 전 산업군을 통틀어 25년 연속 1위 기업에 오른 것은 SK텔레콤이 유일합니다. 당사는 견고한 유무선 경쟁력 기반 위에 가시적인 신사업 성장을 이루기 위해 적극 노력하고 있습니다.

연결대상 주요종속회사인 SK텔렝크는 합리적인 요금과 우수한 품질의 MVNO(이동통신재판매) 서비스인 'SK 7mobile'을 운영하고 있습니다. 저비용 유통채널을 적극 발굴하고 외국인 근로자, 중장년층, 학생층 등 특정 계층의 고객을 중심으로 Marketing하여 틈새시장을 확보하는 전략을 추구하면서 사업기반을 확장해 나가고 있습니다.

한편, 기지국 운용부터 이와 관련한 전송/전력시설 운용 등의 업무를 담당하는 SK오앤에스를 통해 당사의 유무선 통신 고객에게 최고 품질의 네트워크 서비스를 제공하고 있습니다. 서비스에이스는 국내 최고 수준의 고객 서비스 제공과 함께 마케팅 회사로서의 역량 또한 키워 나가고 있습니다.

또한, 피에스앤마케팅은 유무선 결합상품 등 다양한 컨버전스 상품에 대한 고객의 니즈를 충족시키기 위해 SK텔레콤 및 SK브로드밴드의 상품을 판매할 수 있는 플랫폼을 보유하고 있으며, 새로운 판매채널 구축과 상품 개발을 통해 고객에게 차별화된 서비스를 제공하고 있습니다.

(2) 유선통신 사업

1) 산업의 특성

국내 통신서비스 산업은 사업지역이 국내로 한정되어 있어 전형적인 내수산업의 특성을 가지고 있습니다. 이에 따라 국내 통신서비스 사용인구 및 소득수준에 따른 통신비 지출 등 내수기반에 산업의 규모가 크게 영향 받고 있습니다. 인수 또는 직접진출 등에 따라 국내기업의 해외진출이 이루어질 수 있으나, 해외의 통신서비스 산업은 해당 국가의 규제 및 수요 특성에 따라 국내의 통신서비스 산업과 다른 산업 특성을 보이고 있습니다.

방송사업은 방송프로그램을 기획, 편성 또는 제작하여 이를 시청자에게 전기통신설비에 의하여 송신하는 것으로서, 방송법상 지상파방송, 종합유선방송, 위성방송, 방송채널사용사업으로 구분되어 있고, 인터넷멀티미디어방송사업법에 따라 인터넷멀티미디어방송제공 사업자 등으로 구분되어 있습니다.

이 중 종합유선방송사업은 SK브로드밴드(주)가 영위하고 있는 사업으로, 법규적 정의는 종합유선방송국(다채널방송을 행하기 위하여 유선방송국설비와 그 종사자의 총체를 말함)을 관리ㆍ운영하며 전송ㆍ선로설비를 이용하여 방송을 행하는 사업을 말합니다.

인터넷멀티미디어방송은 광대역통합정보통신망 등을 이용하여 양방향성을 가진 인터넷 프로토콜 방식으로 일정한 서비스 품질이 보장되는 가운데 텔레비전 수상기 등을 통하여 이용자에게 실시간 방송프로그램을 포함하여 데이터ㆍ영상ㆍ음성ㆍ음향 및 전자상거래 등의 콘텐츠를 복합적으로 제공하는 방송을 말합니다.

위 산업은 서비스 인허가에서부터 사업영위 단계에 이르기까지 정부가 직간접적으로 통제하는 산업특성으로 인해 산업전체의 성장성 및 경쟁강도가 규제정책에 크게 영향을 받고 있습니다. 또한, 통신기술과 장비의 발전을 통해 빠르고 지속적으로 진화하는 기술집약적 산업이며, 가입자의 니즈 충족에 대응하기 위하여 신규 서비스 개발 및 시장 공략에 대한 적극적인 대응이 요구됩니다.

유선통신 서비스는 매우 보편적인 일상재/필수재적인 커뮤니케이션수단으로 자리매김함과 동시에 다양한 결합, 융합화의 기반으로 작용하고 있습니다. 이러한 일상재/필수재적 성격은 안정된 수요기반을 확보함으로써 경기 민감도는 낮은 수준입니다.

또한, 효율적 자원배분을 위한 소수에 대한 사업권 허가로 통신시장은 높은 시장집중도를 보이고 있습니다. 유무선 전반적으로 SK계열(SK텔레콤과 SK브로드밴드), KT, LG유플러스의 과점구조가 형성되어 있으나, 통신기술 및 기기의 디지털화로 유선과무선, 통신과 방송 사이의 경계가 사라지고, 더욱 빠른 데이터 통신 서비스 제공을 위한 기술이 진화하면서 경쟁 강도는 더욱 높아지고 있습니다.

초고속인터넷은 WiFi를 이용한 홈 모바일 네트워크의 확충과 고화질 대용량 미디어컨텐츠의 소비 확대로 한층 빠르고 안정적인 Premium Giga 인터넷 서비스 수요가 증가하고 있습니다.

유료방송 시장은 IPTV와 MSO의 인수합병으로 다양한 플레이어들이 혼재하던 시장이 IPTV 사업자 중심으로 재편되면서, 기존의 가입자 확대 경쟁에서 벗어나 미디어 플랫폼 간 서비스 경쟁이 본격화 되었습니다. COVID-19로 인한 비대면 서비스 사회로의 전환은 시청자들의 유료 컨텐츠 소비 확대로 연결되면서 독자적인 컨텐츠 제공을 통한 서비스 경쟁이 가속화되고 있습니다. 앞으로 컨텐츠 차별화와 함께 AI 및 Big Data 등 ICT 융합 기술을 이용한 맞춤형 서비스 제공을 통해 홈 플랫폼 영역에서의 새로운 성장을 기대하고 있습니다.

기업사업은 Cloud PC와 같은 신규 서비스로 새로운 영역에서의 성장 동력을 확보하면서, 최근 시장 수요가 증가하는 IDC와 같은 핵심 인프라 확충을 통해 기존 회선 기반 사업 경쟁력을 강화하는 등 안정적인 수익 확보를 위한 노력을 지속하고 있습니다.

2) 성장성

<유선통신 서비스 가입자 추이>

| (단위 : 명) |

| 구분 | 2022년 1분기 | 2021년 | 2020년 |

|---|---|---|---|

| 초고속인터넷 | 23,117,451 | 22,944,268 |

22,330,182 |

| 시내전화 | 12,055,057 | 12,211,954 |

12,859,279 |

| IPTV | 19,003,970 | 19,003,970 | 17,872,297 |

| 케이블TV | 13,044,615 | 13,044,615 |

13,305,796 |

※ 출처 : 과학기술정보통신부(www.msit.go.kr)

※ 초고속인터넷, 시내전화는 2022년 3월 기준, IPTV, 케이블TV 가입자는 2021년 상반기 6개월 평균가입자 수입니다.

3) 경기변동의 특성, 계절성, 시장의 안정성

초고속인터넷, 시내전화 서비스는 사업자간 차별화 감소로 경쟁완화 국면에 접어들어 상대적으로 일반 경기변동의 영향이 미미한 성숙된 시장입니다. TV서비스 또한 방송을 제공하는 필수재 성격이 있고, 가입자 기반의 사업모델로서 경기변동에 크게 민감하지 않은 요소로 작용합니다. 소득탄력성이 낮은 통신서비스의 특성으로 전체적인 통신서비스 시장은 경기침체에 별다른 영향을 받지 않을 것으로 예상됩니다.

4) 국내외 시장여건

① 시장점유율 추이

| (단위 : %) |

| 구 분 | 2022년 1분기 | 2021년 | 2020년 |

|---|---|---|---|

| 초고속인터넷 (SKT 재판매 포함) | 28.6 | 28.7 |

29.0 |

| 시내전화 (인터넷전화 포함) | 17.6 | 17.5 |

16.8 |

| IPTV |

30.5 |

30.5 |

30.3 |

| 케이블TV |

22.2 |

22.2 |

22.5 |

※ 출처 : 과학기술정보통신부(www.msit.go.kr)

※ 인터넷전화의 점유율은 KT, LG U+, 당사 가입자 합산 대비 점유율이며, IP폰 가입자 기준입니다.

※ 2021년 4월부터 SK텔링크의 인터넷전화 가입자 수가 당사 가입자 수로 포함되었습니다.

※ 초고속인터넷, 시내전화 점유율은 2022년 3월 기준, IPTV, 케이블TV 점유율은 2021년 상반기 6개월 평균 점유율입니다.

② 경쟁상황

SK브로드밴드(주)는 전기통신사업법, 인터넷 멀티미디어 방송사업법, 방송법 등 관계 통신법령을토대로 초고속인터넷, 집전화, 기업사업, IPTV, 케이블TV 등의 사업을 영위하고 있습니다. SK브로드밴드(주)의 모든 사업은 서비스의 가격과 품질, 속도 등을 경쟁요인으로 볼 수 있으며, IPTV 사업의 경우 새로운 기술 기반의 서비스 고도화 및 콘텐츠 차별화가 경쟁요소로 부각되고 있습니다. 기간통신사업의 경우 전기통신사업법에 의거하여 과학기술정보통신부장관의 허가가 필요한 진입난이도가 있는 산업특성으로, SK브로드밴드(주)를 포함하여 KT, LG유플러스의 과점구조가 형성되어 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결 재무정보

| (단위: 백만원) |

| 제39기 1분기말 | 제38기 | 제37기 | |

| 자산 | |||

| Ⅰ.유동자산 | 6,544,841 | 6,352,665 | 8,775,086 |

| 현금및현금성자산 | 894,661 | 872,731 | 1,369,653 |

| 매출채권 | 1,981,245 | 1,913,511 | 2,188,893 |

| 미수금 | 621,062 | 548,362 | 979,044 |

| 기타의유동자산 | 3,047,873 | 3,018,061 | 4,237,496 |

| Ⅱ.비유동자산 | 24,029,827 | 24,558,612 | 39,131,871 |

| 장기투자자산 | 1,636,311 | 1,715,078 | 1,648,837 |

| 관계기업및공동기업투자 | 2,218,636 | 2,197,351 | 14,354,113 |

| 유형자산 | 12,571,404 | 12,871,259 | 13,377,077 |

| 영업권 | 2,075,009 | 2,072,493 | 3,357,524 |

| 무형자산 | 3,683,997 | 3,869,769 | 4,436,194 |

| 기타의비유동자산 | 1,844,470 | 1,832,662 | 1,958,126 |

| 자산총계 | 30,574,668 | 30,911,277 | 47,906,957 |

| 부채 | |||

| Ⅰ.유동부채 | 6,935,288 | 6,960,435 | 8,177,967 |

| Ⅱ.비유동부채 | 11,369,913 | 11,615,704 | 15,332,747 |

| 부채총계 | 18,305,201 | 18,576,139 | 23,510,714 |

| 자본 | |||

| Ⅰ.지배기업소유주에 귀속되는 자본 | 11,505,561 | 11,579,346 | 23,743,894 |

| 자본금 | 30,493 | 30,493 | 44,639 |

| 기타불입자본 | -11,560,041 | -11,623,726 | 677,203 |

| 이익잉여금 | 22,297,108 | 22,437,341 | 22,981,913 |

| 기타자본구성요소 | 738,001 | 735,238 | 40,139 |

| Ⅱ.비지배지분 | 763,906 | 755,792 | 652,349 |

| 자본총계 | 12,269,467 | 12,335,138 | 24,396,243 |

| 부채 및 자본 총계 | 30,574,668 | 30,911,277 | 47,906,957 |

| 연결에 포함된 회사수 | 26 | 23 | 49 |

| 과 목 | (2022.1.1~ 2022.3.31) |

(2021.1.1~ 2021.3.31) |

제38기 | 제37기 |

| 영업수익 | 4,277,208 | 4,113,097 | 16,748,585 | 16,087,747 |

| 영업이익(손실) | 432,393 | 374,216 | 1,387,162 | 1,248,578 |

| 법인세비용차감전순이익 | 327,008 | 486,550 | 1,718,191 | 905,218 |

| 당기연결순이익 | 220,345 | 571,975 | 2,418,989 | 1,500,538 |

| 당기연결순이익의 귀속 | ||||

| 지배기업의 소유주지분 | 211,253 | 558,265 | 2,407,523 | 1,504,352 |

| 비지배지분 | 9,092 | 13,710 | 11,466 | -3,814 |

| 주당이익 | ||||

| 기본주당순이익 | 953 | 1,559 | 7,191 | 4,093 |

| 희석주당순이익 | 952 | 1,558 | 7,187 | 4,092 |

나. 요약 재무정보

| (단위: 백만원) |

| 과 목 | 제39기 1분기말 | 제38기말 |

제37기말 |

| 자산 | |||

| 유동자산 | 4,767,302 | 4,681,493 | 5,047,115 |

| 현금및현금성자산 | 77,923 | 158,823 | 329,208 |

| 매출채권 | 1,515,770 | 1,514,260 | 1,503,552 |

| 미수금 | 598,897 | 520,956 | 434,713 |

| 기타의유동자산 | 2,574,712 | 2,487,454 | 2,779,642 |

| 비유동자산 | 21,323,479 | 21,707,572 | 26,939,336 |

| 장기투자자산 | 1,405,103 | 1,476,361 | 983,688 |

| 종속기업,관계기업및공동기업투자 | 4,910,050 | 4,841,139 | 11,357,504 |

| 유형자산 | 9,093,711 | 9,318,408 | 9,157,548 |

| 영업권 | 1,306,236 | 1,306,236 | 1,306,236 |

| 무형자산 | 3,027,801 | 3,203,330 | 2,665,083 |

| 기타의비유동자산 | 1,580,578 | 1,562,098 | 1,469,277 |

| 자산총계 | 26,090,781 | 26,389,065 | 31,986,451 |

| 부채 | |||

| 유동부채 | 5,570,836 | 5,426,477 | 5,076,404 |

| 비유동부채 | 9,738,615 | 10,099,732 | 9,560,189 |

| 부채총계 | 15,309,451 | 15,526,209 | 14,636,593 |

| 자본 | |||

| 자본금 | 30,493 | 30,493 | 44,639 |

| 기타불입자본 | -4,499,135 | -4,576,271 | 289,134 |

| 이익잉여금 | 14,672,285 | 14,770,618 | 16,684,640 |

| 기타자본구성요소 | 577,687 | 638,016 | 331,445 |

| 자본총계 | 10,781,330 | 10,862,856 | 17,349,858 |

| 부채 및 자본 총계 | 26,090,781 | 26,389,065 | 31,986,451 |

| 과 목 | (2022.1.1~ 2022.3.31) |

(2021.1.1~ 2021.3.31) |

제38기 | 제37기 |

| 영업수익 | 3,077,393 | 2,980,718 | 12,102,830 | 11,746,630 |

| 영업이익 | 356,941 | 307,302 | 1,114,323 | 1,023,067 |

| 법인세비용차감전순이익 | 338,627 | 580,865 | 1,369,347 | 941,455 |

| 당기순이익 | 252,018 | 466,013 | 1,073,823 | 758,792 |

| 주당이익 | ||||

| 기본주당순이익 (단위 : 원) | 1,140 | 1,299 | 3,183 | 2,044 |

| 희석주당순이익 (단위 : 원) | 1,139 | 1,299 | 3,181 | 2,044 |

2. 연결재무제표

|

연결 재무상태표 |

|

제 39 기 1분기말 2022.03.31 현재 |

|

제 38 기말 2021.12.31 현재 |

|

(단위 : 백만원) |

|

제 39 기 1분기말 |

제 38 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

6,544,841 |

6,352,665 |

|

현금및현금성자산 |

894,661 |

872,731 |

|

단기금융상품 |

491,576 |

508,677 |

|

단기투자자산 |

0 |

5,010 |

|

매출채권 |

1,981,245 |

1,913,511 |

|

단기대여금 |

73,031 |

70,817 |

|

미수금 |

621,062 |

548,362 |

|

계약자산 |

74,399 |

76,698 |

|

미수수익 |

665 |

762 |

|

선급금 |

24,859 |

23,383 |

|

선급비용 |

2,019,981 |

1,987,503 |

|

당기법인세자산 |

107 |

77 |

|

유동파생금융자산 |

30,007 |

30,110 |

|

재고자산 |

223,409 |

204,637 |

|

매각예정비유동자산 |

8,734 |

8,734 |

|

기타유동자산 |

101,105 |

101,653 |

|

비유동자산 |

24,029,827 |

24,558,612 |

|

장기금융상품 |

375 |

375 |

|

장기투자자산 |

1,636,311 |

1,715,078 |

|

관계기업및공동기업투자 |

2,218,636 |

2,197,351 |

|

투자부동산 |

23,416 |

23,034 |

|

유형자산 |

12,571,404 |

12,871,259 |

|

영업권 |

2,075,009 |

2,072,493 |

|

무형자산 |

3,683,997 |

3,869,769 |

|

장기계약자산 |

39,389 |

41,580 |

|

장기대여금 |

24,231 |

21,979 |

|

장기미수금 |

272,608 |

275,238 |

|

장기선급비용 |

1,063,719 |

1,069,148 |

|

장기보증금 |

186,902 |

186,713 |

|

파생금융자산 |

211,675 |

187,484 |

|

이연법인세자산 |

128 |

128 |

|

확정급여자산 |

10,929 |

18,427 |

|

기타의비유동자산 |

11,098 |

8,556 |

|

자산총계 |

30,574,668 |

30,911,277 |

|

부채 |

||

|

유동부채 |

6,935,288 |

6,960,435 |

|

매입채무 |

151,052 |

190,559 |

|

미지급금 |

2,006,674 |

2,071,870 |

|

예수금 |

952,650 |

790,489 |

|

계약부채 |

164,289 |

166,436 |

|

미지급비용 |

1,119,899 |

1,295,404 |

|

당기법인세부채 |

249,524 |

192,221 |

|

유동파생금융부채 |

16 |

52 |

|

유동충당부채 |

67,295 |

61,656 |

|

단기차입금 |

167,998 |

12,998 |

|

유동성사채및장기차입금 |

1,300,526 |

1,430,324 |

|

유동성장기미지급금 |

393,920 |

398,823 |

|

리스부채 |

361,397 |

349,568 |

|

기타의유동부채 |

48 |

35 |

|

비유동부채 |

11,369,913 |

11,615,704 |

|

사채 |

6,876,379 |

7,037,424 |

|

장기차입금 |

546,845 |

353,122 |

|

장기미지급금 |

1,223,821 |

1,611,010 |

|

장기미지급비용 |

993 |

31 |

|

장기리스부채 |

1,238,900 |

1,184,714 |

|

장기계약부채 |

35,294 |

36,531 |

|

확정급여부채 |

31,606 |

13,157 |

|

파생금융부채 |

321,025 |

321,084 |

|

비유동충당부채 |

61,540 |

65,339 |

|

이연법인세부채 |

978,667 |

941,301 |

|

기타의비유동부채 |

54,843 |

51,991 |

|

부채총계 |

18,305,201 |

18,576,139 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

11,505,561 |

11,579,346 |

|

자본금 |

30,493 |

30,493 |

|

기타불입자본 |

(11,560,041) |

(11,623,726) |

|

이익잉여금 |

22,297,108 |

22,437,341 |

|

기타자본구성요소 |

738,001 |

735,238 |

|

비지배지분 |

763,906 |

755,792 |

|

자본총계 |

12,269,467 |

12,335,138 |

|

자본과부채총계 |

30,574,668 |

30,911,277 |

|

연결 손익계산서 |

|

제 39 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 38 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 백만원) |

|

제 39 기 1분기 |

제 38 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

영업수익 |

4,277,208 |

4,277,208 |

4,113,097 |

4,113,097 |

|

매출액 |

4,277,208 |

4,277,208 |

4,113,097 |

4,113,097 |

|

영업비용 |

3,844,815 |

3,844,815 |

3,738,881 |

3,738,881 |

|

종업원급여 |

637,113 |

637,113 |

580,997 |

580,997 |

|

지급수수료 |

1,310,239 |

1,310,239 |

1,303,339 |

1,303,339 |

|

감가상각비 |

910,884 |

910,884 |

909,106 |

909,106 |

|

망접속정산비용 |

189,390 |

189,390 |

193,937 |

193,937 |

|

전용회선료및전파사용료 |

67,624 |

67,624 |

74,385 |

74,385 |

|

광고선전비 |

49,237 |

49,237 |

31,085 |

31,085 |

|

지급임차료 |

42,081 |

42,081 |

45,857 |

45,857 |

|

상품및기타구입비용 |

307,615 |

307,615 |

279,403 |

279,403 |

|

기타영업비용 |

330,632 |

330,632 |

320,772 |

320,772 |

|

영업이익(손실) |

432,393 |

432,393 |

374,216 |

374,216 |

|

금융수익 |

24,317 |

24,317 |

59,549 |

59,549 |

|

금융비용 |

93,091 |

93,091 |

79,337 |

79,337 |

|

관계기업및공동기업투자관련손익 |

(38,445) |

(38,445) |

127,734 |

127,734 |

|

기타영업외수익 |

15,741 |

15,741 |

12,585 |

12,585 |

|

기타영업외비용 |

13,907 |

13,907 |

8,197 |

8,197 |

|

법인세비용차감전순이익 |

327,008 |

327,008 |

486,550 |

486,550 |

|

법인세비용 |

106,663 |

106,663 |

130,727 |

130,727 |

|

계속영업이익(손실) |

220,345 |

220,345 |

355,823 |

355,823 |

|

중단영업이익(손실) |

0 |

0 |

216,152 |

216,152 |

|

분기순이익 |

220,345 |

220,345 |

571,975 |

571,975 |

|

분기연결순이익의 귀속 |

||||

|

지배기업의 소유주지분 |

211,253 |

211,253 |

558,265 |

558,265 |

|

비지배지분 |

9,092 |

9,092 |

13,710 |

13,710 |

|

주당이익 |

||||

|

기본주당순이익 (단위 : 원) |

953 |

953 |

1,559 |

1,559 |

|

기본주당순이익-계속 (단위 : 원) |

953 |

953 |

963 |

963 |

|

희석주당순이익 (단위 : 원) |

952 |

952 |

1,558 |

1,558 |

|

희석주당순이익-계속 (단위 : 원) |

952 |

952 |

962 |

962 |

|

연결 포괄손익계산서 |

|

제 39 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 38 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 백만원) |

|

제 39 기 1분기 |

제 38 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

분기순이익 |

220,345 |

220,345 |

571,975 |

571,975 |

|

분기기타포괄손익 |

13,721 |

13,721 |

277,041 |

277,041 |

|

후속기간에 당기손익으로 재분류되지 않는 항목 |

(42,834) |

(42,834) |

149,394 |

149,394 |

|

확정급여제도의 재측정요소 |

12,690 |

12,690 |

(18,782) |

(18,782) |

|

관계기업 및 공동기업의 기타포괄손익의 변동 |

0 |

0 |

(1,503) |

(1,503) |

|

기타포괄-공정가치 측정 금융자산 평가손익 |

(55,524) |

(55,524) |

169,679 |

169,679 |

|

후속기간에 당기손익으로 재분류되는 항목 |

56,555 |

56,555 |

127,647 |

127,647 |

|

관계기업 및 공동기업의 기타포괄손익의 변동 |

62,694 |

62,694 |

114,619 |

114,619 |

|

파생금융상품평가손익 |

(10,066) |

(10,066) |

(3,103) |

(3,103) |

|

해외사업장환산외환차이 |

3,927 |

3,927 |

16,131 |

16,131 |

|

분기총포괄이익 |

234,066 |

234,066 |

849,016 |

849,016 |

|

분기연결총포괄손익의 귀속 |

||||

|

지배기업의 소유주지분 |

227,408 |

227,408 |

835,904 |

835,904 |

|

비지배지분 |

6,658 |

6,658 |

13,112 |

13,112 |

|

연결 자본변동표 |

|

제 39 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 38 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 백만원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업 소유주지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

기타불입자본 |

이익잉여금 |

기타자본구성요소 |

지배기업 소유주지분 합계 |

||||

|

2021.01.01 (기초자본) |

44,639 |

677,203 |

22,981,913 |

40,139 |

23,743,894 |

652,349 |

24,396,243 |

|

|

총포괄손익 |

분기연결순이익 |

0 |

0 |

558,265 |

0 |

558,265 |

13,710 |

571,975 |

|

기타포괄손익 |

0 |

0 |

(18,723) |

296,362 |

277,639 |

(598) |

277,041 |

|

|

자본에 직접 반영된 주주와의 거래 |

연차배당 |

0 |

0 |

(641,944) |

0 |

(641,944) |

(5,763) |

(647,707) |

|

주식보상비용 |

0 |

47 |

0 |

0 |

47 |

216 |

263 |

|

|

신종자본증권의 이자 |

0 |

0 |

(3,692) |

0 |

(3,692) |

0 |

(3,692) |

|

|

자기주식의 취득 |

0 |

(72,982) |

0 |

0 |

(72,982) |

0 |

(72,982) |

|

|

자기주식의 처분 |

0 |

29,642 |

0 |

0 |

29,642 |

0 |

29,642 |

|

|

자기주식 거래 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

종속기업의 자본변동 등 |

0 |

6,305 |

0 |

0 |

6,305 |

12,011 |

18,316 |

|

|

2021.03.31 (기말자본) |

44,639 |

640,215 |

22,875,819 |

336,501 |

23,897,174 |

671,925 |

24,569,099 |

|

|

2022.01.01 (기초자본) |

30,493 |

(11,623,726) |

22,437,341 |

735,238 |

11,579,346 |

755,792 |

12,335,138 |

|

|

총포괄손익 |

분기연결순이익 |

0 |

0 |

211,253 |

0 |

211,253 |

9,092 |

220,345 |

|

기타포괄손익 |

0 |

0 |

13,392 |

2,763 |

16,155 |

(2,434) |

13,721 |

|

|

자본에 직접 반영된 주주와의 거래 |

연차배당 |

0 |

0 |

(361,186) |

0 |

(361,186) |

0 |

(361,186) |

|

주식보상비용 |

0 |

74,246 |

0 |

0 |

74,246 |

0 |

74,246 |

|

|

신종자본증권의 이자 |

0 |

0 |

(3,692) |

0 |

(3,692) |

0 |

(3,692) |

|

|

자기주식의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

자기주식의 처분 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

자기주식 거래 |

0 |

2,891 |

0 |

0 |

2,891 |

0 |

2,891 |

|

|

종속기업의 자본변동 등 |

0 |

(13,452) |

0 |

0 |

(13,452) |

1,456 |

(11,996) |

|

|

2022.03.31 (기말자본) |

30,493 |

(11,560,041) |

22,297,108 |

738,001 |

11,505,561 |

763,906 |

12,269,467 |

|

|

연결 현금흐름표 |

|

제 39 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 38 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 백만원) |

|

제 39 기 1분기 |

제 38 기 1분기 |

|

|---|---|---|

|

영업활동으로 인한 현금흐름 |

1,294,700 |

891,101 |

|

영업에서 창출된 현금흐름 |

1,378,097 |

986,573 |

|

분기연결순이익 |

220,345 |

571,975 |

|

수익ㆍ비용의 조정 |

1,301,819 |

937,576 |

|

영업활동으로 인한 자산ㆍ부채의 변동 |

(144,067) |

(522,978) |

|

이자의 수취 |

8,497 |

9,034 |

|

배당금의 수취 |

23 |

23 |

|

이자의 지급 |

(70,154) |

(69,616) |

|

법인세납부 |

(21,763) |

(34,913) |

|

투자활동으로 인한 현금흐름 |

(800,605) |

(523,757) |

|

투자활동으로 인한 현금유입액 |

127,326 |

284,382 |

|

단기금융상품의 순감소 |

0 |

77,894 |

|

단기투자자산의 순감소 |

69,733 |

41,367 |

|

단기대여금의 회수 |

32,817 |

43,047 |

|

장기투자자산의 처분 |

8,768 |

14,681 |

|

관계기업 및 공동기업투자의 처분 |

6,880 |

100,334 |

|

유형자산의 처분 |

2,058 |

2,401 |

|

무형자산의 처분 |

4,870 |

1,130 |

|

장기대여금의 회수 |

121 |

1,246 |

|

보증금의 감소 |

1,636 |

1,879 |

|

파생상품거래로 인한 현금유입 |

443 |

403 |

|

투자활동으로 인한 현금유출액 |

(927,931) |

(808,139) |

|

단기금융상품의 순증가 |

47,297 |

0 |

|

단기대여금의 대여 |

34,290 |

16,070 |

|

장기대여금의 대여 |

3,170 |

3,155 |

|

장기투자자산의 취득 |

13,479 |

15,018 |

|

관계기업 및 공동기업투자의 취득 |

3,007 |

8,135 |

|

유형자산의 취득 |

747,510 |

755,139 |

|

무형자산의 취득 |

10,857 |

8,945 |

|

보증금의 증가 |

6,009 |

1,677 |

|

사업결합으로 인한 순현금유출 |

62,312 |

0 |

|

재무활동으로 인한 현금흐름 |

(473,564) |

(510,592) |

|

재무활동으로 인한 현금유입액 |

504,470 |

389,268 |

|

단기차입금의 증가 |

155,000 |

0 |

|

사채의 발행 |

149,302 |

308,757 |

|

장기차입금의 차입 |

200,000 |

50,000 |

|

비지배주주와의 거래 |

168 |

30,511 |

|

재무활동으로 인한 현금유출액 |

(978,034) |

(899,860) |

|

장기미지급금의 상환 |

400,245 |

426,220 |

|

사채의 상환 |

480,000 |

280,000 |

|

장기차입금의 상환 |

6,250 |

9,342 |

|

신종자본증권의 이자지급 |

3,692 |

0 |

|

리스부채의 원금 상환 |

87,847 |

97,813 |

|

자기주식의 취득 |

0 |

72,982 |

|

비지배주주와의 거래 |

0 |

13,503 |

|

현금및현금성자산의 증감 |

20,531 |

(143,248) |

|

기초의 현금및현금성자산 |

872,731 |

1,369,653 |

|

외화표시 현금및현금성자산의 환율변동효과 |

1,399 |

4,934 |

|

분기말의 현금및현금성자산 |

894,661 |

1,231,339 |

3. 연결재무제표 주석

| 2022년 3월 31일 현재 |

| 2021년 3월 31일 현재 |

| SK텔레콤 주식회사 및 그 종속기업 |

1. 회사의 개요

(1) 지배기업의 개요

SK텔레콤 주식회사(이하 "지배기업")는 1984년 3월 29일에 차량전화 및 무선호출사업을 목적으로 설립된 기간통신사업자로서 전국을 서비스지역으로 하는 이동전화사업 등을 영위하고 있습니다. 지배기업의 본점 소재지는 서울특별시 중구 을지로 65입니다.

지배기업은 1989년 10월 12일에 공모증자를 하여 1989년 11월 7일에 한국거래소에주식을 상장하였으며, 그 동안 수차례의 유상증자, 인적분할 등을 통하여 당기 1분기말 현재 납입 자본금은 30,493백만원입니다. 당기 1분기말 현재 지배기업의 주주 현황은 다음과 같습니다.

| (단위: 주) | ||

|---|---|---|

| 구 분 | 소유주식수 | 비 율 |

| SK(주) | 65,668,397 | 30.01% |

| 국민연금 | 20,389,153 | 9.32% |

| 기관투자자 및 소액주주 | 128,098,793 | 58.53% |

| (주)카카오 | 3,846,487 | 1.76% |

| 자기주식 | 830,314 | 0.38% |

| 합 계 | 218,833,144 | 100.00% |

당기 1분기말 현재 지배기업의 주식은 한국거래소가 개설하는 유가증권시장에, 주식예탁증서는 뉴욕 및 런던 증권거래소에 상장되어 있습니다.

한편, 지배기업은 전기 중 2021년 11월 1일을 분할기일로 반도체 및 New ICT 등 관련 피투자회사 지분의 관리 및 신규투자 등을 목적으로 하는 사업부문을 인적분할하였습니다. (주석 36 참조)

(2) 연결대상 종속기업 및 현황

당기 1분기말과 전기말 현재 종속기업투자의 내역은 다음과 같습니다.

| 종속기업명 | 소재지 | 주요 영업활동 | 결산월 | 소유지분율(%)(*1) | ||

|---|---|---|---|---|---|---|

| 당기 1분기말 | 전기말 | |||||

| 지배기업이 직접 보유하고 있는 종속기업 |

SK텔링크(주) | 한국 | 국제전화 및 MVNO사업 | 12월 | 100.0 | 100.0 |

| SK커뮤니케이션즈(주) | 한국 | 온라인정보제공업 | 12월 | 100.0 | 100.0 | |

| SK브로드밴드(주) | 한국 | 유선전화 및 기타유선통신업 | 12월 | 74.3 | 74.3 | |

| 피에스앤마케팅(주) | 한국 | 통신기기판매업 | 12월 | 100.0 | 100.0 | |

| 서비스에이스(주) | 한국 | 고객센터 관리 서비스업 | 12월 | 100.0 | 100.0 | |

| 서비스탑(주) | 한국 | 고객센터 관리 서비스업 | 12월 | 100.0 | 100.0 | |

| SK오앤에스(주) | 한국 | 기지국 유지 보수 | 12월 | 100.0 | 100.0 | |

| SK Telecom China Holdings Co., Ltd. | 중국 | 투자업(지주회사) | 12월 | 100.0 | 100.0 | |

| SK Global Healthcare Business Group Ltd. | 홍콩 | 투자업 | 12월 | 100.0 | 100.0 | |

| YTK Investment Ltd. | 케이만제도 | 투자업 | 12월 | 100.0 | 100.0 | |

| Atlas Investment | 케이만제도 | 투자업 | 12월 | 100.0 | 100.0 | |

| SKT Americas, Inc. | 미국 | 정보수집 및 컨설팅업 | 12월 | 100.0 | 100.0 | |

| 퀀텀이노베이션 제1호 사모투자합자회사 | 한국 | 투자업 | 12월 | 59.9 | 59.9 | |

| SK Telecom Japan Inc. | 일본 | 정보수집 및 컨설팅업 | 12월 | 100.0 | 100.0 | |

| 행복한울 주식회사 | 한국 | 서비스업 | 12월 | 100.0 | 100.0 | |

| 에스케이스토아 주식회사 | 한국 | 기타 통신 판매업 | 12월 | 100.0 | 100.0 | |

| 브로드밴드노원방송(주) |

한국 | 유선 방송업 | 12월 | 100.0 | 100.0 | |

| 주식회사 사피온코리아(*2,3) | 한국 | 비메모리용 및 기타 전자집적회로 제조업 | 3월 | 100.0 | - | |

| SAPEON Inc.(*2,3) | 미국 | 비메모리용 및 기타 전자집적회로 제조업 | 3월 | 100.0 | - | |

| SK브로드밴드(주)의 종속기업 | 홈앤서비스(주) | 한국 | 정보통신시설 운영사업 | 12월 | 100.0 | 100.0 |

| 미디어에스(주) |

한국 | 방송프로그램 제작 및 공급업 | 12월 | 100.0 | 100.0 | |

| 피에스앤마케팅(주)의 종속기업 | 에스케이엠앤서비스(주)(*2,4) | 한국 | 데이터베이스 및 온라인정보 제공업 | 12월 | 100.0 | - |

| 퀀텀이노베이션 제1호 사모투자합자회사의 종속기업 |

팬아시아반도체소재 유한회사 | 한국 | 투자업 | 12월 | 66.4 | 66.4 |

| SK Telecom Japan Inc.의 종속기업 | SK Planet Japan, K. K. | 일본 | Digital Contents 소싱 및 제공 | 12월 | 79.8 | 79.8 |

| 기타(*5) | SK Telecom Innovation Fund, L.P. | 미국 | 투자업 | 12월 | 100.0 | 100.0 |

| SK Telecom China Fund I L.P. | 케이만제도 | 투자업 | 12월 | 100.0 | 100.0 | |

(*1) 지배기업 또는 중간지배기업이 직접 보유하고 있는 지분율입니다.

(*2) 당기 1분기 중 종속기업의 변동내역에 대해서는 주석 1-(4)에서 설명하고 있습니다.

(*3) 당기 1분기 중 설립취득하였습니다.

(*4) 당기 1분기 중 피에스앤마케팅(주)은 유통경쟁력 강화와 SKT ICT Family 내에서의 시너지 제고를 위해 에스케이엠앤서비스(주)의 지분 100%(3,099,112주)를 현금 72,859백만원을 지급하고 취득하였습니다.

(*5) Atlas Investment 외 1개 종속기업이 보유하고 있습니다.

(3) 종속기업의 요약 재무정보

당기 1분기와 전기 주요 연결대상 종속기업의 요약 재무정보는 다음과 같습니다.

1) 당기 1분기

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 종속기업명 | 당기 1분기말 | 당기 1분기 | |||

| 총 자산 | 총 부채 | 총 자본 | 매출 | 분기순이익 | |

| SK텔링크(주) | 181,021 | 55,861 | 125,160 | 76,413 | 6,303 |

| SK브로드밴드(주) | 5,914,094 | 2,995,092 | 2,919,002 | 1,028,246 | 49,489 |

| 피에스앤마케팅(주) | 459,500 | 242,812 | 216,688 | 355,011 | 1,400 |

| 서비스에이스(주) | 86,444 | 62,877 | 23,567 | 50,029 | 427 |

| 서비스탑(주) | 76,295 | 54,081 | 22,214 | 44,513 | 994 |

| SK오앤에스(주) | 84,284 | 50,628 | 33,656 | 61,075 | 542 |

| 홈앤서비스(주) | 123,461 | 80,386 | 43,075 | 101,313 | 1,495 |

| 에스케이스토아 주식회사 | 99,626 | 48,195 | 51,431 | 89,479 | 3,392 |

2) 전기

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 종속기업명 | 전기말 | 전기 | |||

| 총 자산 | 총 부채 | 총 자본 | 매출 | 당기순이익 | |

| SK텔링크(주) | 174,837 | 52,821 | 122,016 | 313,404 | 8,846 |

| SK브로드밴드(주) | 5,971,505 | 3,091,837 | 2,879,668 | 4,058,997 | 213,468 |

| 피에스앤마케팅(주) | 478,745 | 263,457 | 215,288 | 1,445,540 | 3,179 |

| 서비스에이스(주) | 99,059 | 66,496 | 32,563 | 197,146 | 2,519 |

| 서비스탑(주) | 72,026 | 46,067 | 25,959 | 185,452 | 2,066 |

| SK오앤에스(주) | 95,748 | 58,870 | 36,878 | 285,591 | 69 |

| 홈앤서비스(주) | 131,947 | 90,775 | 41,172 | 405,255 | 550 |

| 에스케이스토아 주식회사 | 107,943 | 59,931 | 48,012 | 316,249 | 19,163 |

(4) 종속기업 변동내역

당기 1분기 중 신규로 연결재무제표에 포함된 회사는 다음과 같습니다.

| 종속기업명 | 사 유 |

|---|---|

| 주식회사 사피온코리아 | 당기 1분기 중 지배기업이 신규설립 |

| SAPEON Inc. | 당기 1분기 중 지배기업이 신규설립 |

| 에스케이엠앤서비스(주) | 당기 1분기 중 피에스앤마케팅(주)가 신규취득 |

(5) 당기 1분기와 전기 연결실체에 대한 중요한 비지배지분에 대한 정보는 아래와 같습니다.

1) 당기 1분기

| (단위: 백만원) | |

|---|---|

| 구 분 | SK브로드밴드(주) |

| 비지배지분율(%) | 25.1 |

| 유동자산 | 1,284,100 |

| 비유동자산 | 4,629,994 |

| 유동부채 | (1,231,685) |

| 비유동부채 | (1,763,407) |

| 순자산 | 2,919,002 |

| 공정가조정 등 | (33,230) |

| 연결재무제표 순자산 | 2,885,772 |

| 비지배지분의 장부금액 | 725,194 |

| 매출 | 1,028,246 |

| 분기순이익 | 49,489 |

| 공정가조정 상각액 등 | - |

| 연결재무제표 분기순이익 | 49,489 |

| 총 포괄이익 | 39,333 |

| 비지배지분 분기순이익 | 12,437 |

| 영업활동현금흐름 | 209,641 |

| 투자활동현금흐름 | (81,596) |

| 재무활동현금흐름 | (90,230) |

| 외화표시 현금및현금성자산의 환율변동효과 | 90 |

| 현금및현금성자산의 증가 | 37,905 |

| 비지배주주에게 지급된 배당금 | - |

2) 전기

| (단위: 백만원) | |

|---|---|

| 구 분 | SK브로드밴드(주) |

| 비지배지분율(%) | 24.9 |

| 유동자산 | 1,208,535 |

| 비유동자산 | 4,762,970 |

| 유동부채 | (1,410,823) |

| 비유동부채 | (1,681,014) |

| 순자산 | 2,879,668 |

| 공정가조정 등 | (23,000) |

| 연결재무제표 순자산 | 2,856,668 |

| 비지배지분의 장부금액 | 725,540 |

| 매출 | 4,058,997 |

| 당기순이익 | 213,468 |

| 공정가조정 상각액 등 | - |

| 연결재무제표 당기순이익 | 213,468 |

| 총 포괄이익 | 224,107 |

| 비지배지분 당기순이익 | 53,645 |

| 영업활동현금흐름 | 1,064,638 |

| 투자활동현금흐름 | (624,191) |

| 재무활동현금흐름 | (237,241) |

| 외화표시 현금및현금성자산의 환율변동효과 | (59) |

| 현금및현금성자산의 증가 | 203,147 |

| 비지배주주에게 지급된 배당금 | - |

2. 재무제표의 작성기준

(1) 회계기준의 적용

연결실체의 분기연결재무제표는 한국채택국제회계기준에 따라 작성되는 요약 중간연결재무제표입니다. 동 재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었으며, 연차연결재무제표에서 요구되는 정보에 비하여 적은 정보를 포함하고 있습니다. 선별적 주석은 직전 연차보고기간말 후 발생한 연결실체의 재무상태와 경영성과의 변동을 이해하는 데 유의적인 거래나 사건에 대한 설명을 포함하고 있습니다.

(2) 추정과 판단

1) 경영진의 판단 및 가정과 추정의 불확실성

한국채택국제회계기준은 중간재무제표를 작성함에 있어서 회계정책의 적용이나, 중간보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 중간보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

분기연결재무제표에서 사용된 연결실체의 회계정책 적용과 추정금액에 대한 경영진의 판단은 2021년 12월 31일로 종료되는 회계연도의 연차연결재무제표에 사용된 것과 동일합니다.

2) 공정가치 측정

연결실체의 회계정책과 공시사항은 다수의 금융 및 비금융자산과 부채에 대해 공정가치 측정을 요구하고 있는 바, 연결실체는 공정가치평가 정책과 절차를 수립하고 있습니다.

동 정책과 절차에 따라 공정가치 서열체계에서 수준 3으로 분류되는 공정가치를 포함한 모든 유의적인 공정가치 측정의 검토 결과는 재무담당임원에게 직접 보고되고 있습니다.

연결실체는 정기적으로 관측가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치 측정에서 중개인 가격이나 평가기관과 같은 제3자 정보가 사용되는 경우, 연결실체는 제3자로부터 입수한 정보에 근거한 평가는 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 연결실체는 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

- 수준 1: 투입변수가 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격인 경우

- 수준 2: 투입변수가 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 경우

- 수준 3: 투입변수가 자산이나 부채에 대해 관측가능하지 않은 경우

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 연결실체는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 공정가치 수준의 변동은 변동이 발생한 보고기간 말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

공정가치 측정 시 사용된 가정의 자세한 정보는 주석 30 '금융위험관리' 등에 포함되어 있습니다.

3. 주요 회계정책

중간연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 다음의 2022년 1월1일부터 적용되는 기준서를 제외하고는 2021년 12월 31일로 종료되는 회계기간에 대한 연차연결재무제표 작성시 채택한 회계정책과 동일합니다. 연결실체는 공표되었으나 시행되지 않은 기준서, 해석서, 개정사항을 조기적용한 바 없습니다.

여러 개정사항과 해석서가 2022년부터 최초 적용되며, 연결실체의 중간연결재무제표에 미치는 중요한 영향은 없습니다..

- 손실부담계약 - 계약이행원가(기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산')

- 개념체계 참조(기업회계기준서 제1103호 '사업결합')

- 의도한 사용 전의 매각금액(기업회계기준서 제1016호 '유형자산')

- 기업회계기준서 연차개선 2018-2020

한편, 분기연결재무제표에 대한 주석 36 '인적분할'에서 언급한 바와 같이, 지배기업은 2021년 6월 10일 이사회 결의 및 2021년 10월 12일자 주주총회의 승인에 의거 2021년 11월 1일을 기준일로 하여 반도체 및 New ICT 등 관련 피투자회사 지분의 관리 및 신규투자 등을 목적으로 하는 사업부문을 분할하였습니다. 이에 따라 연결실체는 기업회계기준서 제1105호 '매각예정비유동자산과 중단영업'을 적용하여 비교표시 된 2021년 3월 31일로 종료되는 3개월 보고기간의 분기연결손익계산서 및 관련 주석사항을 재작성하였습니다.

4. 부문정보

연결실체의 각 부문은 독립된 서비스 및 상품을 제공하는 법률적 실체에 의해 구분되어 있으며 ① 이동전화, 무선데이터, 정보통신사업 등의 무선통신사업 ② 전화, 초고속인터넷, 데이터 및 통신망 임대서비스 등을 포함한 유선통신사업 ③ 상품판매형 데이터 방송채널 사용사업 등의 기타사업부문으로 구별되어 있습니다.

(1) 연결실체의 당기 1분기 및 전기 1분기의 사업부문별 정보 내용은 다음과 같습니다.

1) 당기 1분기

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 무선통신사업 | 유선통신사업 | 기타사업 | 소 계 | 조 정 | 합 계 |

| 총 영업수익 | 3,588,021 | 1,209,798 | 120,332 | 4,918,151 | (640,943) | 4,277,208 |

| 내부 영업수익 | 371,876 | 262,241 | 6,826 | 640,943 | (640,943) | - |

| 외부 영업수익 | 3,216,145 | 947,557 | 113,506 | 4,277,208 | - | 4,277,208 |

| 감가상각비 | 689,065 | 248,270 | 3,846 | 941,181 | (30,297) | 910,884 |

| 영업이익 | 360,669 | 82,169 | 3,494 | 446,332 | (13,939) | 432,393 |

| 금융손익 | (68,774) | |||||

| 관계기업 및 공동기업투자 관련손실 | (38,445) | |||||

| 기타영업외손익 | 1,834 | |||||

| 법인세비용차감전순이익 | 327,008 | |||||

2) 전기 1분기

| (단위: 백만원) | |||||||

|---|---|---|---|---|---|---|---|

| 계속영업 | 중단영업 | ||||||

| 구 분 | 무선통신사업 | 유선통신사업 | 기타사업(*) | 소 계 | 조 정 | 합 계 | |

| 총 영업수익 | 3,505,198 | 1,162,627 | 83,638 | 4,751,463 | (638,366) | 4,113,097 | 786,495 |

| 내부 영업수익 | 374,653 | 261,711 | 2,002 | 638,366 | (638,366) | - | 119,131 |

| 외부 영업수익 | 3,130,545 | 900,916 | 81,636 | 4,113,097 | - | 4,113,097 | 667,364 |

| 감가상각비 | 700,105 | 232,436 | 2,300 | 934,841 | (25,735) | 909,106 | 87,376 |

| 영업이익(손실) | 309,025 | 81,169 | (380) | 389,814 | (15,598) | 374,216 | 14,565 |

| 금융손익 | (19,788) | (14,055) | |||||

| 관계기업 및 공동기업투자 관련이익 | 127,734 | 194,721 | |||||

| 기타영업외손익 | 4,388 | 2,056 | |||||

| 법인세비용차감전순이익 | 486,550 | 197,287 | |||||

(*) 지배기업은 전기 중 반도체 및 New ICT 등 관련 피투자회사 지분의 관리 및 신규투자 등을 목적으로 하는 사업부문을 인적분할하였으며, 이에 따라 기존에 커머스사업으로 분류되었던 에스케이스토아 주식회사를 기타사업으로 분류 변경하였습니다.

한편, 인적분할로 사업부문이 재분류되면서 비교표시된 전기 1분기 부문정보가 재작성 되었습니다.

연결실체는 국내를 주요기반으로 사업을 영위하고 있으므로 대부분의 거래가 국내에서 발생하고 있는 바, 지역별 정보는 산출하지 않습니다. 연결실체 내 부문간 재고자산의 거래가 없으므로, 제거할 미실현손익은 없습니다.

당기 1분기말과 전기말 현재 연결실체의 고객 중 연결실체 전체 매출의 10%를 초과하는 고객은 없습니다.

(2) 연결실체의 수익 및 현금흐름의 특성, 금액, 시기, 불확실성에 영향을 주는 경제적 요소를 고려한 범주별 수익은 다음과 같습니다.

| (단위: 백만원) | |||

|---|---|---|---|

| 구 분 | 당기 1분기 | 전기 1분기 | |

| 일정 시점에 이전되는 재화 및 용역: |

|||

| 무선통신사업 | 상품매출 등(*1) | 241,070 | 237,921 |

| 유선통신사업 | 상품매출 등 | 18,872 | 20,081 |

| 기타사업 | 기타매출(*2) | 103,995 | 76,002 |

| 소 계 | 363,937 | 334,004 | |

| 기간에 걸쳐 이전되는 재화 및 용역: |

|||

| 무선통신사업 | 무선통신매출(*3) | 2,526,450 | 2,486,028 |

| 접속수익매출 | 129,911 | 121,108 | |

| 기타매출(*4) | 316,242 | 285,488 | |

| 유선통신사업 | 유선통신매출 | 46,173 | 53,107 |

| 접속수익매출 | 6,606 | 18,829 | |

| IPTV매출(*5) | 449,959 | 436,087 | |

| 국제전화매출 | 43,998 | 41,535 | |

| 초고속인터넷서비스 등(*6) | 381,949 | 331,277 | |

| 기타사업 | 기타매출(*2) | 11,983 | 5,634 |

| 소 계 | 3,913,271 | 3,779,093 | |

| 중단영업 | - | 667,364 | |

| 합 계 | 4,277,208 | 4,780,461 | |

(*1) 이동통신 단말기 판매로 수령하는 대가 등으로 구성되어 있습니다.

(*2) 상품판매형 데이터방송채널 사용 서비스 제공으로 수령하는 대가 및 데이터 방송을 통한 재화의 판매로 수령하는 대가 등으로 구성되어 있습니다.

(*3) 음성통화, 무선데이터 서비스의 제공으로 무선통신서비스 가입자에게 수령하는 대가 등으로 구성되어 있습니다.

(*4) 청구 및 수납대행 서비스 제공으로 수령하는 대가 등으로 구성되어 있습니다.

(*5) IPTV 관련 서비스 제공으로 수령하는 대가 등으로 구성되어 있습니다.

(*6) 초고속 인터넷 서비스 제공으로 수령하는 대가 등으로 구성되어 있습니다.

5. 매출채권및기타채권

(1) 당기 1분기말과 전기말 현재 연결실체의 매출채권및기타채권 내역은 다음과 같습니다.

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당기 1분기말 | 전기말 | ||||

| 총장부금액 | 손실충당금 | 순장부금액 | 총장부금액 | 손실충당금 | 순장부금액 | |

| 유동자산: | ||||||

| 매출채권 | 2,230,488 | (249,243) | 1,981,245 | 2,152,358 | (238,847) | 1,913,511 |

| 대여금 | 73,700 | (669) | 73,031 | 71,750 | (933) | 70,817 |

| 미수금(*) | 666,240 | (45,178) | 621,062 | 593,109 | (44,747) | 548,362 |

| 미수수익 | 665 | - | 665 | 762 | - | 762 |

| 보증금(기타의유동자산) | 95,992 | - | 95,992 | 92,046 | - | 92,046 |

| 소 계 | 3,067,085 | (295,090) | 2,771,995 | 2,910,025 | (284,527) | 2,625,498 |

| 비유동자산: | ||||||

| 대여금 | 68,766 | (44,535) | 24,231 | 66,431 | (44,452) | 21,979 |

| 미수금(*) | 274,486 | (1,878) | 272,608 | 277,116 | (1,878) | 275,238 |

| 보증금 | 187,202 | (300) | 186,902 | 186,713 | - | 186,713 |

| 장기매출채권(기타의비유동자산) | 10,298 | (30) | 10,268 | 8,140 | (34) | 8,106 |

| 소 계 | 540,752 | (46,743) | 494,009 | 538,400 | (46,364) | 492,036 |

| 합 계 | 3,607,837 | (341,833) | 3,266,004 | 3,448,425 | (330,891) | 3,117,534 |

(*) 당기 1분기말과 전기말 현재 총장부금액 및 순장부금액에는 각각 당기손익-공정가치 측정 금융상품으로 분류된 금액 458,426백만원 및 459,959백만원이 포함되어 있습니다.

(2) 당기 1분기 및 전기 1분기 중 상각후원가로 측정되는 매출채권및기타채권의 손실충당금의 변동은 다음과 같습니다.

1) 당기 1분기

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

|

구 분 |

기 초 | 손 상 | 제 각(*) | 제각채권의 회수 | 사업결합 | 분기말 |

|

매출채권 |

238,881 | 9,195 | (1,909) | 3,103 | 3 | 249,273 |

| 기타채권 | 92,010 | 105 | (52) | 105 | 392 | 92,560 |

| 합 계 | 330,891 | 9,300 | (1,961) | 3,208 | 395 | 341,833 |

2) 전기 1분기

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

|

구 분 |

기 초 | 손 상 | 제 각(*) | 제각채권의 회수 | 분기말 |

|

매출채권 |

264,498 | 7,475 | (4,686) | 855 | 268,142 |

| 기타채권 | 100,565 | (55) | (297) | 5,660 | 105,873 |

| 합 계 | 365,063 | 7,420 | (4,983) | 6,515 | 374,015 |

(*) 연결실체는 폐업, 채무자의 파산 등의 사유로 회수할 수 없다고 판단한 매출채권및기타채권을 제각하고 있습니다.

(3) 연결실체는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용하며, 기대신용손실에는 미래전망정보가 포함됩니다. 연결실체는 이를 측정하기 위해 매출채권을 신용위험 특성과 연체기간을 기준으로 구분하였으며,과거 3년 동안의 실제 신용손실 경험에 기초하여 기대손실률을 계산하였습니다.

유ㆍ무선통신사업을 영위하는 사업특성상 연결실체의 통신매출 관련 채권은 주로 개인고객에 대한 채권으로 구성되며, 고객간 신용조건에 유의적인 차이가 존재하지 않으므로 유의적인 신용위험의 집중이 발생하지 않습니다.

기타매출 관련 채권의 경우 주로 기업고객에 대한 채권으로 구성되며, 연결실체는 신용위험이 낮다고 판단되는 신용등급 이상을 가진 기업고객 위주로 거래하고 있습니다. 또한, 주기적으로 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있으며 그 결과 유의적인 신용위험의 집중이 발생하지 않았습니다. 한편, 계약자산은 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

6. 선급비용

연결실체는 이동전화서비스 등의 연결실체 서비스 고객 모집 및 재계약 실적에 따라 대리점에 수수료를 지급하고 있으며, 이러한 수수료 중 고객과 계약을 체결하지 않았다면 지출되지 않았을 원가를 선급비용으로 인식하였습니다. 이 자산은 관련된 고객과의 예상 계약기간에 걸쳐 정액법으로 상각됩니다.

(1) 당기 1분기말과 전기말 현재 연결실체의 선급비용 내역은 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

|

구 분 |

당기 1분기말 | 전기말 |

| 유동자산: | ||

| 자산으로 인식된 계약체결 증분원가 | 1,896,552 | 1,886,680 |

| 기타 | 123,429 | 100,823 |

| 합 계 | 2,019,981 | 1,987,503 |

| 비유동자산: | ||

| 자산으로 인식된 계약체결 증분원가 | 982,476 | 977,236 |

| 기타 | 81,243 | 91,912 |

| 합 계 | 1,063,719 | 1,069,148 |

(2) 자산으로 인식된 계약체결 증분원가

당기 1분기 및 전기 1분기 중 자산으로 인식된 계약체결 증분원가에서 연결손익계산서 상의 지급수수료 등으로 인식된 상각비 및 손상차손은 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

|

구 분 |

당기 1분기 | 전기 1분기(*) |

| 지급수수료 등으로 인식된 상각비 및 손상차손 | 625,230 | 654,241 |

(*) 중단영업손익이 포함되어 있습니다.

7. 계약자산과 계약부채

연결실체는 동일한 고객에게 단말기 판매와 무선통신서비스를 동시에 제공하는 경우,상대적 개별 판매가격을 기초로 거래가격을 배분하였으며, 단말기 판매에 배분된 거래가격 중 향후 대가를 받을 부분을 계약자산으로 인식하였습니다. 한편, 연결실체는선불통신요금 등과 관련하여 인식된 선수금 및 고객충성제도와 관련하여 인식된 선수수익 등을 계약부채로 인식하였습니다.

(1) 당기 1분기말과 전기말 현재 연결실체의 계약자산과 계약부채 내역은 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

|

구 분 |

당기 1분기말 | 전기말 |

| 계약자산: | ||

| 수행의무의 배분 | 113,788 | 118,278 |

| 계약부채: | ||

| 무선통신계약 | 18,674 | 18,397 |

| 고객충성제도 | 11,200 | 12,699 |

| 유선통신계약 | 126,985 | 118,600 |

| 기타 | 42,724 | 53,271 |

| 계약부채 합계 | 199,583 | 202,967 |

(2) 당기 1분기에 인식한 수익 중 전기에서 이월된 계약부채와 관련된 금액은 43,165백만원이며, 전기 1분기에 인식한 수익 중 전전기에서 이월된 계약부채와 관련된 금액은 67,245백만원입니다.

8. 재고자산

(1) 당기 1분기말과 전기말 현재 재고자산 내역은 다음과 같습니다.

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당기 1분기말 | 전기말 | ||||

| 취득원가 | 평가손실충당금 | 장부금액 | 취득원가 | 평가손실충당금 | 장부금액 | |

| 상품 | 210,926 | (4,654) | 206,272 | 204,545 | (3,419) | 201,126 |

| 저장품 | 17,137 | - | 17,137 | 3,511 | - | 3,511 |

| 합 계 | 228,063 | (4,654) | 223,409 | 208,056 | (3,419) | 204,637 |

(2) 당기 1분기 및 전기 1분기 중 영업비용으로 인식한 재고자산의 원가는 각각 307,615백만원 및 343,367백만원이며, 당기 1분기 및 전기 1분기 중 인식한 재고자산평가손실은 각각 574백만원 및 403백만원으로 상품및기타구입비용에 포함되어 있습니다. 이 외에 당기 1분기 및 전기 1분기 중 인식한 재고자산폐기손실 1,962백만원 및 358백만원은 기타영업비용에 포함되어 있습니다. 전기 1분기 금액에는 중단영업손익이 포함되어 있습니다.

9. 장ㆍ단기투자자산

(1) 단기투자자산

당기 1분기말과 전기말 현재 단기투자자산의 내역은 다음과 같습니다.

| (단위: 백만원) | |||

|---|---|---|---|

| 구 분 | 범 주 | 당기 1분기말 | 전기말 |

| 수익증권 | 당기손익-공정가치 측정 | - | 5,010 |

(2) 장기투자자산

당기 1분기말과 전기말 현재 장기투자자산의 내역은 다음과 같습니다.

| (단위: 백만원) | |||

|---|---|---|---|

| 구 분 | 범 주 | 당기 1분기말 | 전기말 |

| 지분증권 | 기타포괄손익-공정가치 측정(*) | 1,431,043 | 1,510,428 |

| 당기손익-공정가치 측정 | 52,652 | 57,830 | |

| 소 계 | 1,483,695 | 1,568,258 | |

| 채무증권 | 기타포괄손익-공정가치 측정 | 1,202 | 1,177 |

| 당기손익-공정가치 측정 | 151,414 | 145,643 | |

| 소 계 | 152,616 | 146,820 | |

| 합 계 | 1,636,311 | 1,715,078 | |

(*) 연결실체는 단기매매목적으로 보유하지 않는 지분상품을 기타포괄손익-공정가치 측정 금융자산으로 지정하고 있으며, 해당 지분상품의 당기 1분기말과 전기말 잔액은 1,431,043백만원 및 1,510,428백만원입니다.

10. 사업결합

(1) 당기 1분기

① 피에스앤마케팅(주)의 에스케이엠앤서비스(주) 지분 인수

당기 1분기 중 지배기업의 종속기업인 피에스앤마케팅(주)는 에스케이엠앤서비스 (주)의 지분 100%(3,099,112주)를 인수하여 지배력을 획득하였습니다. 동 거래는 동일지배하의 사업결합에 해당하는 바, 연결실체는 취득한 자산과 부채를 최상위지배기업의 연결재무제표 상 장부금액으로 인식하였으며, 이전대가와 인수한 순자산 장부금액의 차이는 기타불입자본으로 인식되었습니다. 지배력 획득 이후 에스케이엠앤서비스(주)는 18,777백만원의 수익과 619백만원의 순이익을 인식하였습니다. 한편, 보고기간 개시일 현재 동 사업결합이 발생한 것으로 가정할 경우 연결실체가 인식하였을 수익 및 당기순이익은 각각 57,804백만원 및 1,157백만원 입니다.

(가) 피인수회사의 개요

| 구 분 | 내 용 |

|---|---|

| 피인수회사명 | 에스케이엠앤서비스(주) |

| 본점소재지 | 서울특별시 중구 수표로 34, 16층 (저동2가, 씨티센터타워) |

| 대표이사 | 박정민 |

| 업종 | 시스템 소프트웨어 개발 및 공급업 |

(나) 이전대가와 승계한 자산 및 부채의 취득일 현재 인식된 금액은 다음과 같습니다.

| (단위: 백만원) | |

|---|---|

| 구 분 | 금 액 |

| Ⅰ. 이전대가: | |

| 현금및현금성자산 | 72,859 |