|

|

확인서 |

분 기 보 고 서

(제 7 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022 년 5 월 13 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 나무기술 주식회사 |

| 대 표 이 사 : | 정 철 |

| 본 점 소 재 지 : | 서울시 강남구 삼성로 531, 5층 (삼성동, 고운빌딩) |

| (전 화) 02-3288-7900 | |

| (홈페이지) http://www.namutech.co.kr | |

| 작 성 책 임 자 : | (직 책) 상 무 (성 명) 정 우 상 |

| (전 화) 02-3288-7900 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

※ 나무기술 주식회사는 교보비엔케이기업인수목적 주식회사와 2018년 7월 2일 합병계약을 체결하였으며, 2018년 11월 28일 합병을 완료하였습니다. 교보비엔케이 기업인수목적 주식회사(존속회사)가 비상장법인인 나무기술 주식회사(소멸회사)를 1:8.7090000 비율로 흡수합병하였으며, 합병 이후 사명을 나무기술 주식회사로 변경하였습니다.

합병에 관한 자세한 내용은 금융감독원 전자공시시스템(DART)에 공시된 당사의 증권신고서(합병) 내용을 참고하시기 바랍니다. 법률적으로 교보비엔케이기업인수목적주식회사가 존속회사이나, 경제적 실질에 따라 나무기술 주식회사가 실질적 합병회사가 됨으로써 본 보고서는 나무기술 주식회사를 기준으로 작성하였음을 알려드립니다.

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 9 | - | - | 9 | 1 |

| 합계 | 9 | - | - | 9 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| (코스닥시장) | 2018년 12월 11일 | (기술성장기업 코스닥시장 상장) |

(코스닥시장 상장규정 제7조(신규상장심사요건의 특례), 동 규정 시행세칙 제9조(전문평가기관 선정 및 전문평가절차)) |

2. 회사의 연혁

가. 주요연혁

|

날 짜 |

연 혁 |

|

2001.11 |

나무정보통신 설립 |

|

2002.01 |

한국후지쯔 공인파트너 체결 |

|

2003.01 |

ISO인증(9001, 14001) |

|

2005.04 |

사명변경(나무기술 주식회사) |

|

2006.01 |

삼성전자 공식 납품업체 등록 |

|

2007.06 |

한국썬마이크로시스템즈 파트너 체결 |

|

2010.04 |

기업부설연구소 인증 |

|

2010.06 |

기술보증기금 우량기업 선정 |

|

2011.01 |

일본법인 설립 |

|

2012.01 |

중국법인 설립 |

|

2013.01 |

Microsoft 파트너 체결 |

|

2013.01 |

경영혁신기업 선정 |

|

2013.01 |

부산사무소 개소 |

|

2014.05 |

정보통신공사업 등록 |

|

2015.01 |

사옥이전(판교 테크노밸리) |

|

2015.05 |

NCC(Namu Cloud Center)개발 |

| 2016.10 | 우리사주조합 설립 |

| 2016.11 | 한국거래소 코넥스 상장 |

| 2017.03 | 이노비즈인증 |

| 2017.05 | 코넥스 대상 |

| 2017.12 | 특허등록(클라우드 플랫폼에 어플리케이션을 컨테이너화 하는 방법) |

| 2018.02 | 사옥이전(판교 이노밸리) |

| 2018.11 | 'K-ICT신소프트웨어 상품대상'일반SW부문 대통령상 수상 |

| 2018.12 | 교보비엔케이기업인수목적(SPAC)과의 합병을 통해 코스닥 상장 |

| 2019.02 | 미국법인 설립 |

| 2019.11 | 나무ICT(주) 설립 |

| 2020.02 | 베트남 법인 설립 |

| 2020.05 | 나무인텔리전스 법인 설립 |

| 2020.08 | 싱가폴 법인 설립 |

| 2021.01 | Smart DX Solution 공개 |

| 2021.03 | 마곡 엠벨리 R&D 센터 착공 |

| 2021.04 | 씨플랫폼 총판 MOU체결 |

| 2021.07 | 벤처기업 인증 |

| 2021.09 | 특허등록(클라우드 운영 데이터 분석을 위한 병렬 처리 제어 시스템) |

| 2021.10 | 과기부 '2021 대한민국 ICT 이노베이션 어워드' 장관표창 수상 |

| 2021.10 | '칵테일 클라우드' GS인증 1등급 획득 |

| 2021.11 | 특허등록(쿠버네티스 RBCA(Role Based Access Control)를 이용한 컨테이너 보안 관리 시스템) |

| 2021.12 | 정철 대표이사 소프트웨어산업진흥 은탑산업훈장 수훈 |

| 2022.03 | 클라우드 네이티브 플랫폼 '칵테일 클라우드'에 레드햇 엔터프라이즈 쿠버네티스 솔루션 '오픈시프트'를 적용한 통합제품 'CCO(Cocktail Cloud on OpenShift)' 발표 |

| 2022.04 | 충진 및 포장 자동화 전문기업 SKPACK 인수 계약 |

| 2022.04 | 메타버스 합작법인 TNMeta설립 |

나. 회사의 본점소재지 및 그 변경

| 일 자 | 변경전 소재지 | 변경후 조재지 | 변경사유 |

| 2018.11.28 | 서울특별시 영등포구 의사당대로 97 | 경기도 성남시 분당구 판교로 255, F동 5층(삼평동 이노밸리) | 기업인수목적회사와의 합병으로 인한 본점소재지 변경 |

| 2020.10.26 |

경기도 성남시 분당구 판교로 255, F동 5층(삼평동 이노밸리) |

경기도 성남시 분당구 판교로 255, 9-22, 401호 |

- |

| 2021.04.01 | 경기도 성남시 분당구 판교로 255, 9-22, 401호 | 서울특별시 강남구 삼성동 531, 5층(삼성동, 고운빌딩) | - |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 11월 28일 | 임시주총 | 5 | - | 기업인수목적회사와의 합병에 따른 임원 교체 |

| 2020년 03월 20일 | 정기주총 | 1 | - | 사외이사 변경 |

| 구 분 | 변경전 | 변경후 | 비 고 |

| 2018.11.28 | 대표이사 이창열 사외이사 최윤석 기타비상무이사 이상오 감사 정재진 |

대표이사 정철 사내이사 정우상 기타비상무이사 이수병 사외이사 홍석기 감사 박기성 |

기업인수목적회사와의 합병에 따른 임원 교체 |

| 2020.03.20 | 대표이사 정철 사내이사 정우상 기타비상무이사 이수병 사외이사 홍석기 감사 박기성 |

대표이사 정철 사내이사 정우상 기타비상무이사 이수병 사외이사 장덕진 감사 박기성 |

사외이사 변경 |

라. 최대주주의 변경

최대주주 등의 변동에 관한 사항은 동 공시서류의『VII. 주주에 관한 사항. 2. 최대주주의 변동현황』을 참조하시기 바랍니다.

마. 상호의 변경

| 변경일 | 변경전 상호 | 변경후 상호 | 비 고 |

| 2018.11.28 | 교보비엔케이기업인수목적 주식회사 | 나무기술 주식회사 | 합병에 따른 상호변경 |

바. 회사가 합병 등을 한 경우 그 내용

2018년 10월 23일 임시주주총회에서 교보비엔케이기업인수목적 주식회사(존속회사)와 나무기술 주식회사(소멸회사)의 합병을 결의하였습니다.

|

구 분 |

일 정 |

|

이사회결의일 |

2018년 7월 2일 |

|

합병계약체결일 |

2018년 7월 2일 |

|

주주총회를 위한 주주명부폐쇄기간 |

2018년 9월 13일 ~ 19일 |

|

주주명부폐쇄 기준일 |

2018년 9월 12일 |

|

주주총회일 |

2018년 10월 23일 |

|

주식매수청구권 행사를 위한 사전반대통지기간 |

2018년 10월 4일 ~ 10월 22일 |

|

주식매수청구권 행사기간 |

2018년 10월 23일 ~ 11월 9일 |

|

합병기일 |

2018년 11월 27일 |

|

합병등기일 |

2018년 11월 28일 |

| 주권교부일 | 2018년 12월 10일 |

| 주권상장일 | 2018년 12월 11일 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제 7 기 (2022년 3월말) |

제 6 기 (2021년말) |

제 5 기 (2020년말 |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 34,241,700 | 34,241,700 | 32,400,660 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | 3,424,170,000 | 3,424,170,000 | 3,240,066,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,424,170,000 | 3,424,170,000 | 3,240,066,000 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 500,000,000 | - | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 34,241,700 | - | 34,241,700 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 34,241,700 | - | 34,241,700 | - | |

| Ⅴ. 자기주식수 | 1,530,532 | - | 1,530,532 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 32,711,168 | - | 32,711,168 | - | |

자기주식 취득 및 처분 현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,610,257 | - | 79,725 | - | 1,530,532 | 주1) 주2) |

||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,610,257 | - | 79,725 | - | 1,530,532 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 교보비엔케이기업인수목적 주식회사와의 합병시 주식매수청구권 행사에 따라 발생한 자기주식입니다.

주2)당사는 2022년 1월 27일 직원 격려금으로 자기주식 79,725주를 지급하였습니다.

자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2022년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2022년 01월 27일 | 2022년 01월 27일 | 79,725 | 79,725 | 100 | 2022년 01월 27일 |

당사는 해당사항이 없습니다.

당사는 해당사항이 없습니다.

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 04월 01일 | 제5기 정기주주총회 | 제3조 (본점 및 지점 소재지) ① 본 회사의 본점은 서울특별시내에 둔다. | 본점이전 (경기도 > 서울시) |

| 2019년 03월 29일 | 제3기 정기주주총회 | - 삭제 조항 : 제10조(주권의 종류), 제16조(주주 등의 주소 성명 및 인감 또는 서명 등 신고) -수정 조항 : 제15조(명의개서대리인), 제17조(주주명부의 폐쇄 및 기준일), 제22조(사채발행에 관한 준용규정), 제23조(소집시기), 제56조(외부감사인의 선임) -신설 조항 : 제10조의 2(주식 등의 전자등록) |

[주식,사채등의 전자등록에 관한 법률] 에 시행에 따른 정관 변경 |

II. 사업의 내용

1. 사업의 개요

산업의 정의

(1) 개요

(가) 가상화 시장

클라우드 데스크톱 가상화(VDI)는 제2의 PC 혁명이라 불리우는 가상 데스크톱 인프라 시스템 기술입니다. VDI는 컴퓨팅 자원을 한 곳에 모아 두어 언제 어디서든 인터넷을 통하여 개인의 PC 환경을 사용할 수 있는 서비스를 제공하기 위한 기술이며, 그확산 배경에는 비용절감, 기업 운영방식 및 시장 환경 변화 등 다양한 요인이 있습니다. 가장 중요한 요인은 기존 방식의 ICT 자원 운영에 한계가 왔기 때문이며, 가상화는 비용 측면에서 ROI 극대화를 위한 하드웨어 비용 절감, 관리 및 운영비용 절감, 전력/쿨링비용 절감, 상면 공간 절감 등 TCO 관점에서 이점을 제공할 수 있습니다.

VDI는 기업 정보가 기업의 데이터 센터에서 관리되므로 PC 분실/도난/파손으로 인한 자료 유출 위험성이 없습니다. 또한 기존 PC 사용 대비 보안성이 높고, 임직원 개인별 가상 PC 환경을 보장할 뿐만 아니라 표준화된 관리가 가능하여 관리의 효율성이 뛰어나다는 장점이 있습니다.

(나) 클라우드 시장

1) 클라우드 컴퓨팅의 유형

클라우드 컴퓨팅에는 서비스로서의 인프라(IaaS), 서비스로서의 플랫폼 (PaaS), 서비스로서의 소프트웨어(SaaS)라고 불리는 세 가지 유형이 있습니다.

IaaS는 아마존 AWS, Microsoft Azure, 구글 GCP, KT와 네이버 클라우드가 대표적 서비스이며, 각 사는 대규모 IDC를 구축, 운영하면서 서버, 스토리지, 네트워크, 어플리케이션 등 IT 인프라 및 시스템 자원을 접속자와 데이터 트래픽의 증감 등 그 수요에 따라 탄력적으로 제공하고, 사용량을 기준으로 과금하는 서비스입니다. 이를 다시 물리적 위치와 소유, 용도에 따라 IT 자원을 공용으로 사용하는 퍼블릭 클라우드, 특정 조직이 전용하는 프라이빗 클라우드, 이를 혼용하는 하이브리드 클라우드 그리고 다수의 퍼블릭 클라우드를 병용하는 멀티 클라우드로 구분할 수 있습니다.

PaaS는 기존의 자체 IT 자원(전산실, 자체 IDC)을 이용하는 베어메탈과 다양한 클라우드 서비스를 고객사의 니즈에 따라 원하는 조합으로 간편하고 빠르고 저렴하게 이용할 수 있도록 도와주는 클라우드 플랫폼으로서, 고객사는 특정 클라우드 서비스에 종속되지 않고 IT 서비스의 개발과 운영의 전 과정에서 민첩성과 경제성을 확보할 수 있습니다.

SaaS는 기존에 개발된 소프트웨어를 클라우드 서비스를 통해 제공하고 사용료를 받는 Subscription 모델로 Microsoft의 오피스365, 더존 ERP, SAP Hana, Salesforce.com CRM 등이 대표적 서비스입니다.

2) 클라우드 시장현황

세계적으로 ICT 비용절감, 업무혁신을 위해 정보 시스템을 자체 구축ㆍ사용하는 방식에서 서비스 형태로 이용하는 클라우드 컴퓨팅(이하 클라우드)이 확산 중입니다. 클라우드가 등장한 2000년대 후반에는 클라우드가 이처럼 산업 및 기업에 전방위적으로 도입될지 예상하지 못했었으나, 현재는 AI, 사물인터넷, 빅데이터, 5G 등 새로운 ICT 기술을 실현시킬 수 있는 핵심 인프라로 자리 잡아가고 있습니다. 특히, 클라우드는 혁신과 융합을 촉진하는 디지털 인프라로 사회 전반의 변혁을 주도하고 개방ㆍ공유ㆍ소통ㆍ협업을 가능케 하는 중요 산업으로 발전해가고 있습니다.

IaaS 시장을 주도하고 있는 3개사가 2022년 5월 현재 전세계 상장법인 중 시가총액 상위 5개사 중 3위 (Microsoft, MSFT), 4위 (Alphabet, GOOG), 5위 (Amazon, AMZN)를 차지하고 있는 사실이 이 시장의 성장성과 중요성을 보여주고 있습니다.

(2) 시장 현황 및 전망

(가) 가상화 시장

데스크톱 가상화의 이점은 가상화를 통해 CPU와 메모리 같은 컴퓨팅 자원을 효율적으로 활용할 수 있어 유휴 자원을 최소화하고 지속적인 서비스를 제공할 수 있습니 다. 또한 중앙의 데이터센터에서 패치 및 업그레이드가 수행됨으로써 사용자들이 일일이 이런 작업을 하지 않아도 되어 관리비용을 줄일 수 있습니다. 특히 새로운 사용자가 생겼을 때 즉시 개인용 데스크톱 환경을 제공할 수 있고 모든 데이터와 애플리케이션이 데이터센터 내에 있기 때문에 서비스가 안정적이며 데이터 보안이 강화됩니다. 그리고 가상화로 인해 서버의 활용도를 높여 과다한 컴퓨팅 자원을 가동하지 않아도 되므로 데이터센터의 에너지 절감에 큰 기여를 하게 됩니다.

이러한 현상은 국내 가상 데스크톱 구축 사례를 통해 살펴볼 수 있습니다. 공공, 교육, 제조/건설, 금융, 통신/서비스, 의료 등 산업 전 분야에서 구축 사례들이 발생하고 있고, 잦은 보안 사고와 개인정보 보호의 중요성 증가, 국가 정책, 다양한 단말 출현, 5G와 같은 고속 이동 네트워크 확산, 코로나19로 인한 재택근무의 증가 등에 따라 더욱 활성화될 전망입니다.

(나) 클라우드 시장

가트너는 전 세계 클라우드의 시장은 2021년 기준으로 4,109억 달러, 2023년 5,998억 달러 규모로 현황 및 전망 자료를 발표하였습니다. 이 중 국내 퍼블릭 클라우드 시장 규모는 2021년 4조 4,558억원에서 2023년 7조 200억 원 수준으로 2020년부터 2026년까지 연평균 22.8% 성장할 것으로 예상하고 있습니다. 이 중에서도 특히 당사가 경쟁하고 있는 PaaS 시장이 동기간 23.3%, DaaS 시장은 30% 성장할 것으로 예상하여 다른 클라우드 분야에 비해 가장 높은 수준의 성장이 예상됩니다.

|

[ 클라우드 세계 시장 규모 ] |

|

| (단위 : 십억달러) | |

| 2020 YR | 2021 YR | 2022 YR | 2023 YR | 2024 YR | 2025 YR | 2026 YR | CAGR | |

| Cloud Application Infrastructure Services (PaaS) | 62.5 | 86.9 | 109.6 | 136.4 | 165.8 | 199.9 | 237.6 | 24.9% |

| Cloud Application Services (SaaS) | 124.0 | 152.2 | 176.6 | 208.1 | 244.1 | 283.9 | 326.5 | 17.5% |

| Cloud Business Process Services (BPaaS) | 46.1 | 51.4 | 55.6 | 60.6 | 65.9 | 71.0 | 76.4 | 8.8% |

| Cloud Desktop as a Service (DaaS) | 1.2 | 2.1 | 2.6 | 3.2 | 3.7 | 4.0 | 4.4 | 23.5% |

| Cloud Management and Security Services | 22.7 | 26.7 | 30.5 | 35.2 | 40.0 | 44.8 | 49.6 | 13.9% |

| Cloud System Infrastructure Services (IaaS) | 64.3 | 91.6 | 119.7 | 156.3 | 201.6 | 254.2 | 309.4 | 29.9% |

| Total Public Cloud Services Spending | 320.7 | 410.9 | 494.7 | 599.8 | 721.0 | 857.9 | 1,003.9 | 20.9% |

[전세계 클라우드 서비스 매출 전망 (출처: 가트너 2022년 4월)]

|

[ 클라우드 국내 시장 규모 ] |

|

| (단위 : 십억원) | |

| 2020 YR | 2021 YR | 2022 YR | 2023 YR | 2024 YR | 2025 YR | 2026 YR | CAGR | |

| 클라우드 애플리케이션 인프라 서비스 (PaaS) | 796.9 | 1,032.0 | 1,417.7 | 1,716.7 | 2,039.6 | 2,398.6 | 2,798.2 | 23.3% |

| 클라우드 애플리케이션 서비스 (SaaS) | 1,209.3 | 1,492.0 | 1,871.4 | 2,158.8 | 2,585.4 | 3,047.8 | 3,548.0 | 19.6% |

| 클라우드 비즈니스 프로세스 서비스 (BPaaS) | 235.1 | 263.8 | 313.0 | 336.1 | 364.7 | 391.9 | 422.7 | 10.3% |

| 클라우드 데스크탑 서비스 (DaaS) | 12.2 | 21.4 | 30.9 | 39.1 | 45.6 | 51.7 | 58.9 | 30.1% |

| 클라우드 관리 및 보안 서비스 | 326.1 | 398.2 | 533.8 | 607.9 | 693.2 | 773.4 | 856.6 | 17.5% |

| 클라우드 시스템 인프라 서비스 (IaaS) | 920.8 | 1,248.4 | 1,694.8 | 2,161.4 | 2,767.1 | 3,504.0 | 4,299.4 | 29.3% |

| 퍼블릭 클라우드 서비스 지출 합계 | 3,500.3 | 4,455.8 | 5,861.7 | 7,020.0 | 8,495.6 | 10,167.4 | 11,983.8 | 22.8% |

[국내 클라우드 서비스 매출 전망 (출처: 가트너 2022년 4월)]

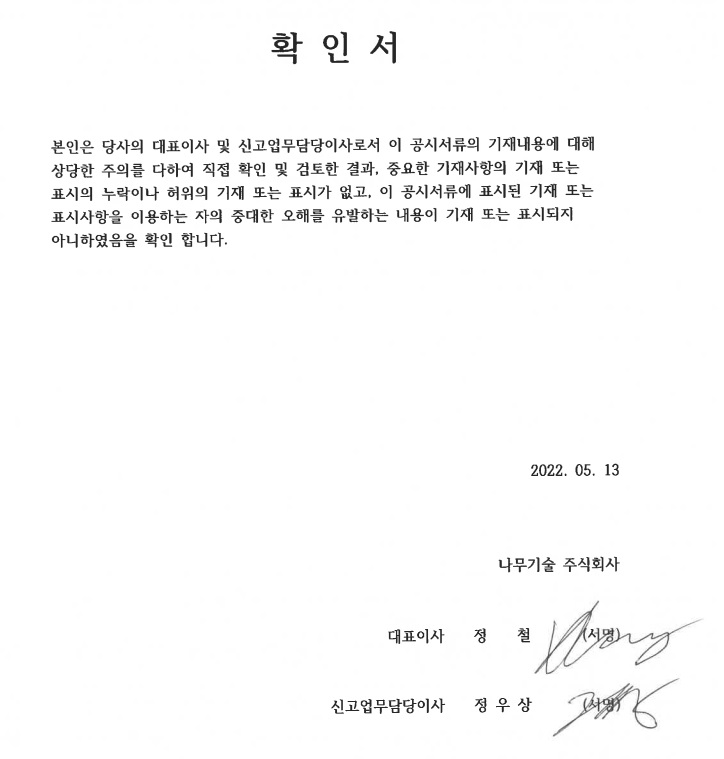

정보통신산업진흥원의 클라우드산업 실태조사에 따르면 지난 2017년부터 2019년까지 국내 클라우드 서비스별 매출액은 2조 4,059억원에서 3조 3,713억원으로 40% 성장하였습니다.

|

|

국내 클라우드 서비스별 매출추이(2017~2019)_nipa |

[NIPA(정보통신산업진흥원), 2020 클라우드산업 실태조사 결과보고서 2020.12]

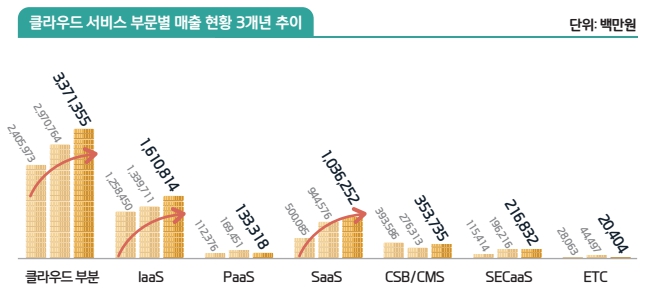

한국IDC의 2021년 7월 조사발표에 따르면 2020년 국내 클라우드 시장규모는 1조 9,548억원으로 전년대비 25.1% 성장했습니다.

|

|

한국idc, 2020년 국내 퍼블릭 클라우드 시장_2021 jul |

나. 회사의 현황

(1) 영업개황

당사는 2001년에 설립하여 사업 초기 가상화 분야에서 글로벌 선두업체인 Citrix사와의 파트너 체결을 통해 데스크톱 가상화 시장에 본격적으로 진출하였으며, 2015년에는 가상화 시스템을 통합관리 할수 있는 NCC를 개발하였으며 2016년에는 클라우드 통합관리 솔루션인 칵테일을 개발하였습니다.

시장의 변화에 맞추어 사업초기에는 인프라 사업을 시작으로 가상화의 전문적인 기술과 전략을 보유하고 공급하였으며, 클라우드 사업으로의 확장과 자체 제품의 개발과 공급을 준비해 왔습니다. 주요 사업영역은 가상화 사업부문과 클라우드 사업부문으로 나누어 볼 수 있습니다.

가상화 사업부문에는 업무망과 인터넷 망을 분리시켜 인터넷 망을 통해 침투하는 외부 공격으로부터 업무망을 지키기 위한 "망분리 사업", 스마트폰과 태블릿 등 다양한 스마트 기기의 등장으로모바일 업무 환경의 요구와 함께 기존 업무 방식을좀 더 똑똑하게 개선하려는 "스마트워크 사업", 언제 어디서나 가상의 업무환경을 제공 가능하게 하는 "프라이빗 클라우드 사업"이 있습니다. 망분리 사업과 스마트워크 사업은 미국 시트릭스의 가상화 기술과 당사의 자체 개발 기술인 NCC(Namu Cloud Center) 데스크톱 통합 관리 솔루션을 함께 사용하여 구축 및 공급하고 있으며, 프라이빗 클라우드 사업은 미국 액셀러라이트의 클라우드 플랫폼을 활용하여 솔루션을 구축 공급하고 있습니다.

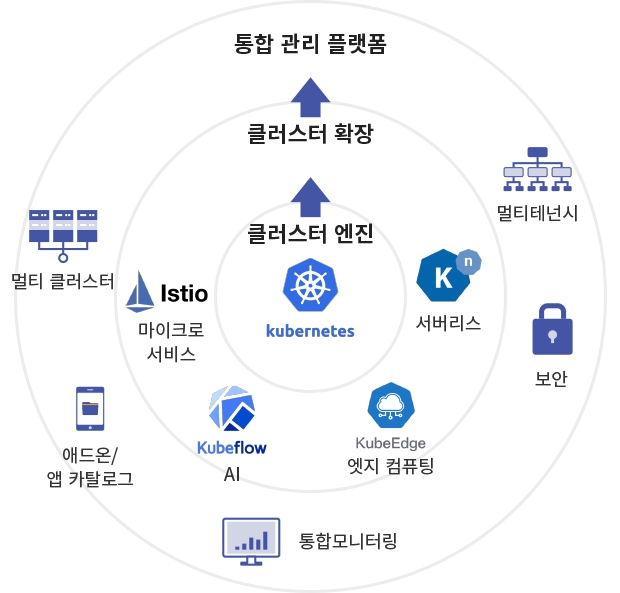

그리고 당사의 주요 성장 축의 하나인 클라우드 사업부문에서는 클라우드 네이티브 통합관리 플랫폼인 칵테일클라우드(Cocktail Cloud)를 개발 및 공급하고 있습니다. 칵테일클라우드는 통합 멀티 하이브리드 운영 관리 플랫폼으로서 기업들이 주요 퍼블릭 클라우드인 아마존 웹 서비스(AWS), 마이크로소프트 애저(Azure), 구글 클라우드 플랫폼(GCP), 아이비엠 클라우드 프라이빗 및 온프라미스/프라이빗 클라우드 등 특정 클라우드 환경에 종속되지 않고 클라우드간 효율적인 이동 및 운용이 가능하도록 하는 멀티 하이브리드 운영 관리 제품입니다.

포스트코로나시대에는 대기업, 공공 및 금융기관이 기존 IT시스템을 클라우드 네이티브 기반의 AI, 빅데이터, IoT 등 4차산업혁명기술을 도입한 제품 및 서비스 혁신을 위하여 앞다투어 디지털화를 추진하면서 칵테일 클라우드의 주요 기능인 MSA(Microservice Architecture)와 DevOps(Development & Operation) 에 대한 수요가 급증하고 있습니다.

(2) 시장점유율

당사는 가상화 및 클라우드 사업을 영위하며 제공하는 소프트웨어의 특성상 직접적인 비교가 어려운 산업군이 없어 시장점유율 측정이 어렵습니다.

(3) 가상화 사업

당사는 주로 가상화 솔루션(S/W)의 컨설팅 서비스 및 구축을 제공하고 있으며, 가상화 솔루션을 컨설팅하면서 축적된 노하우 및 고객의 니즈를 반영하여 2015년 망분리시스템을 통합 관리할 수 있는 프로그램인 NCC를 자체개발하여 함께 공급하고 있습니다. 또한 2016년부터는 자회사와 공동 개발한 컨테이너 가상화기반의 클라우드 통합관리 플랫폼인 칵테일을 공급하고 있습니다.

가상화는 나날이 향상되는 서버의 활용능력을 극대화하기 위한 고민에서 출발한 기술로서, 서버의 성능을 최대로 활용함과 동시에 비용을 절감할 수 있는 중요한 기술입니다. 예를 들어, 기존에는 하나의 물리적인 서버에서 하나의 OS만이 운영되었다면 가상화를 통해 하나의 물리적인 서버를 논리적으로 분리하여 여러개의 서버가 존재하는 것처럼 만들어 다수의 OS를 운영할 수 있습니다. 이때 각각의 OS는 VM(Virtual Machine) 즉 가상 머신이라고 부르는 소프트웨어적으로 운영되는 서버에 설치되게 됩니다. 따라서 가상화는 물리적 환경에 제약을 받지 않는 디바이스나 자원의 논리적 재현(동적인 변경과 조정)이라고 볼 수 있습니다.

![이미지: [ 가상화 개념 ]](noname01.jpg) |

|

[ 가상화 개념 ] |

위와 같이 기존의 물리적인 환경에서 논리적인 환경의 VM 형태로 전환하여 사용자에게 서비스함으로써 사용자는 기존의 환경과 동일한 조건의 업무 조건을 제공받게 되며, 이를 통하여 가상화의 다양한 이점과 효과를 얻게 됩니다.

![이미지: [ 가상화 효과 ]](%5B%20%EA%B0%80%EC%83%81%ED%99%94%20%ED%9A%A8%EA%B3%BC%20%5D.jpg) |

|

[ 가상화 효과 ] |

망분리는 2013년에 발생한 3.20 전산망 마비 사건과 같은 해킹을 막을 수 있는 최선의 기술로 주목받고 있으며, 외부의 침입으로부터 내부 전산자원을 보호하기 위해 네트워크망을 이중화시켜 업무용과 개인용으로 분리하는 것을 말합니다.

최근 ICT(Information Communication Technology) 환경의 변화는 가상화 시장의 성숙과 이를 바탕으로 한 클라우드의 전성시대로 나아가고 있습니다. 여기에서 가상화란 물리적인 서버가 요구하는 성능, 상면, 전력 등을 최적화하기 위해 서버의 논리적 분리를 통해 '자원의 가용률'을 높이는 기술을 의미한다면, 클라우드는 서버나 네트워크 등 IT를 구현하는데 필요한 자원을 통합 관리하여 운영을 자동화할 수 있는환경을 의미합니다. 그리고 향후에는 이러한 클라우드 인프라를 기반으로 IoT(Internet of Things), AI(Artificial Intelligent), BigData 등의 서비스가 활성화되는 산업 환경이 도래할 것으로 예상되며 가상화와 클라우드에 대한 핵심 전략과 기술을 보유한 기업은 다가오는 IT 환경 하에서 우수한 경쟁력을 보유한 것으로 판단될 수 있습니다.

(4) 클라우드 사업

(가) 사업 개요

클라우드 컴퓨팅은 클라우드 서비스 플랫폼에서 컴퓨팅 파워, 데이터베이스 스토리지, 애플리케이션 및 기타 IT 리소스를 필요에 따라 인터넷을 통해 제공하고 사용한 만큼만 비용을 지불하는 것을 말합니다. 수백만 명의 다양한 디바이스를 소유한 사용자에게 단순한 데이터를 공유하는 애플리케이션을 운영하든 기업의 중요한 비즈니스업무환경 운영을 지원하든 관계없이 클라우드 서비스 플랫폼은 유연하고 저렴한 비용의 IT 리소스에 대하여 빠른 액세스를 제공합니다. 클라우드 컴퓨팅을 사용하면 하드웨어에 막대한 사전 투자를 하거나 하드웨어를 유지 관리하기 위해 많은 시간을 할애하지 않아도 되며, 필요한 만큼의 리소스에 거의 바로 액세스할 수 있게 됩니다. 따라서 새로운 아이디어를 즉시 실현하거나 IT 부서를 운영하는 데 필요한 컴퓨팅 리소스의 유형 및 크기를 정확하게 중앙에서 프로비저닝을 통해서 사용하게 됩니다.

클라우드 컴퓨팅은 서버, 스토리지, 데이터베이스 및 광범위한 애플리케이션 서비스를 인터넷을 통해 간단하게 액세스할 수 있는 방법을 제공하며, 다양한 형태의 클라우드 서비스 플랫폼들은 이러한 애플리케이션 서비스에 필요한 네트워크 연결 하드웨어 등을 소유하고 이에 대한 유지 관리를 담당합니다. 그리고 클라우드 사용자는 웹 애플리케이션을 통해 필요한 것을 프로비저닝하여 사용하게 됩니다.

(나) 클라우드 컴퓨팅 방식

클라우드 컴퓨팅에는 퍼블릭 클라우드, 프라이빗 클라우드, 하이브리드 클라우드의 세 가지 방식이 있습니다.

- 프라이빗 클라우드

제한된 네트워크 상에서 특정 기업이나 특정 사용자만을 대상으로 하는 클라우드 서비스로서, 여기서 활용되는 자원과 데이터는 기업 내부에 저장됩니다. 또한 기업이 자원의 제어권을 갖고 있기 때문에 보안성이 매우 뛰어나며 개별 고객의 상황에 맞게클라우드 기능을 커스터마이징 할 수 있다는 장점이 있습니다.

- 퍼블릭 클라우드

특정 기업이나 사용자를 위한 서비스가 아닌 인터넷에 접속 가능한 모든 사용자를 위한 클라우드 서비스 모델입니다. 데이터나 기능, 서버 같은 자원은 각 서비스에서 사용자 별로 권한 관리가 되거나 격리 되어 서비스 사용자 간에는 전혀 간섭이 없으며, 서비스 이용자의 증감에 따라 자동으로 탄력적이고 즉각적인 서비스의 확장(Auto Scaling Out/In)이 가능한 장점이 있습니다.

- 하이브리드 클라우드

하이브리드 클라우드는 퍼블릭 클라우드와 프라이빗 클라우드를 병행해 사용하는 방식으로 여겨져 왔으나, 최근에는 개념이 모호해진 경향이 있어 가상 서버과 물리 서버를 결합한 형태를 말하기도 합니다. 이럴 경우 퍼블릭 클라우드의 유연성, 경제성, 신속성과 물리 서버의 보안성, 안정성 등을 함께 취할 수 있는 장점이 있습니다.

- 멀티 클라우드

다수의 퍼블릭 클라우드를 병행 사용하는 방식으로 사용자의 니즈에 맞게 벤더마다 갖고 있는 장점을 활용할 수 있으며, 서비스 장애에 대비한 DR센터로 활용하거나 특정 벤더에 종속되지 않아 가격협상력을 유지할 수 있는 장점이 있습니다.

(다) 클라우드 사업 영역

당사의 클라우드 컴퓨팅 모델은 프라이빗 클라우드의 사업모델과 퍼블릭 클라우드 사업모델, 그리고 기존의 전산실과 데이터센터를 아우르는 베어메탈의 레거시 시스템을 포함하여 하이브리드 클라우드 사업모델을 모두 통합관리할 수 있는 기술을 가지고 있는 All-In-One 플랫폼입니다.

프라이빗 클라우드의 사업 모델은 단일 조직을 대상으로 하며, IT 조직이 관리하는 기업 방화벽의 배후에서 구현됩니다. 프라이빗 클라우드는 혁신을 가속화하는 동시에 높은 컴퓨팅 및 스토리지 요구를 처리하면서 데이터 보안을 유지하는 데 최적의 구성 모델입니다. 이러한 사업 모델을 기반으로 칵테일을 활용한 컨테이너 기반의 매니지드 클라우드 서비스, 퍼블릭 클라우드 서비스 브로커리(CSB), 컨테이너 마이그레이션 서비스, 멀티/하이브리드 클라우드 구축 및 서비스, 전문컨설팅 서비스를 주요한 사업모델로 보유하고 있습니다.

![이미지: [ 멀티/하이브리드 클러스터 통합 관리 기술 ]](emb000030ac549d.jpg) |

|

[ 멀티/하이브리드 클러스터 통합 관리 기술 ] |

- 컨테이너 기반의 매니지드 클라우드 서비스

개발 및 운영 효율화를 위한 PaaS(Platform as a Service) 에 대한 기대감 상승과 함께, 달라지는 환경에 비 의존적이고 다양한 플랫폼을 위한 환경 구성과 제공이 가능해 PaaS의 핵심기술로 주목받고 있는 가상화 기술인 컨테이너가 주목받고 있습니다.기존 가상화 기술로도 충분히 PaaS 서비스가 가능 하지만 개발 및 운영 효율화를 위한 PaaS 서비스에 대한 환경은 매우 다양하게 구성이 되어, 특히 소프트웨어는 환경에 매우 민감하기에 개발된 환경과 달라질 경우 구동이 되지 않거나 오동작의 가능성이 매우 크게 됩니다. 이런 문제를 해결하기 위해 컨테이너를 PaaS의 핵심 기술로 사용하면 달라지는 환경에 비 의존적이며 다양한 플랫폼을 위한 환경의 구성 및 제공이가능해 지게 됩니다. 이와 함께 다양한 클라우드 플랫폼에 대하여 오랜 경험과 노하우를 보유한 전문 엔지니어를 통하여 유연하고 잘 관리된 클라우드 서비스의 제공을 가능하게 합니다.

- 컨테이너 마이그레이션 서비스

기업의 서버 인프라 운영방식이 점점 클라우드, 그 중에서도 컨테이너化가 트렌드로 자리잡아 가고 있습니다. 컨테이너를 선택하는 가장 큰 이유는 프로비저닝의 손쉬움과 개발부터 운영까지 원스탑 프로세스로 관리할 수 있기 때문입니다. 신규로 구축 시스템에는 초기부터 컨테이너를 적용하여 개발하면 되지만, 기존에 구축되어 있는 시스템의 경우에는 컨테이너로의 마이그레이션 작업이 필요하게 됩니다. 이러한 컨테이너 마이그레이션 사업모델을 적극 발굴하여, 시장을 확대해 나갈 예정입니다. 이 시장은 새롭게 창출되는 시장이며, IT 인프라를 보유하고 있는 모든 기업이 대상이 됩니다. 마이그레이션 서비스는 컨설팅의 영역이며, 전문 영역이라 높은 기술 수준이 요구됨에 따라 높은 부가가치를 창출할 수 있습니 다.

- 멀티/하이브리드 클라우드 통합 구축 및 서비스

기업의 자산관리에서 모니터링과 프로비저닝, 대시보드 운영과 빌링 처리까지 기업 IT 서비스 운영의 모든 부분에 대하여 통합 관리가 가능한 오케스트레이션으로 플랫폼을 제공합니다.

- 전문컨설팅 서비스

현재 고객이 보유하고 있는 IT 환경을 클라우드에서 더욱 쉽고 유연하고 강력한 서비스 제공이 가능하도록 전문컨설팅 엔지니어 그룹의 기술역량으로 제공 가능하게 합니다.

(라) 클라우드 관리 시스템의 필요성 및 특징

- 운영 관리 개선 : 급격한 클라우드 인프라 도입 및 확산에 비해 전문적인 관리 인원이 부족하여 안정적인 운영이 어려움이 있으며, 인프라 장애 감지, 문제 발생 시 관리자가 문제점 분석 및 원인 분석을 직접수행하고 있어 문제 해결에 많은 처리 시간 소요되고 있습니다. 또한 정형화된 기존 IT 관제 시스템 구조로는 급변하는 클라우드 인프라 적용 및 관리가 어려우며, 중소 기업의 경우 24시간 운영자를 보유하기 어려우나 클라우드 기반의 중요 업무 서비스 중단을 최소화하기 위하여 실시간 관리 체계 도입이 필요할 것으로 판단되었습니다.

- 클라우드 통합 관리 필요 : 국내 클라우드 인프라 서비스 업체는 장애 감지 및 운영현황에 대한 실시간 모니터링 위주의 서비스만을 제공하고 있습니다. 그리고 안정적인 클라우드 인프라 관리를 위해서는 IT service management, Server management,Network Management, Application management등 다양한 분야의 관리 도구를 별도구매 및 운영하여야 하므로 다양한 관리 기능을 지원하는 클라우드 인프라 통합 관리제품이 필요합니다.

또한 퍼블릭/프라이빗 클라우드 인프라를 통합 지원하는 제품은 개발 초기 단계이므로 외산 제품의 점유 이전에 빠른 시장 선점이 중요할 것으로 보입니다.

- 실시간 인프라 분석 필요 : 효율적인 클라우드 인프라 관리를 위하여 전통적인 인프라 구성 요소별 장애 감지 성능 모니터링 위주 관제방식의 개선이 필요한 것으로 보입니다. 클라우드 인프라 운영상의 이상 상황 발생 시 각 구성 요소별 실시간 장애 감지 및 장애 유형별 정의된 정책을 실행하고, 장애 패턴 DB 기반 원인 분석, 인프라 현황 연관 분석, 과거 유사 장애 처리 이력 조회등 복합적인 인프라 분석 정보 제공이필요할 것으로 판단됩니다.

- 도입/운영비용 개선 : 전통적인 소유 개념의 IT 관리제품 도입이 아닌 급변하는 클라우드 인프라에 적합하도록 서비스 사용량에 따라 부과되는 효율적인 서비스 사용 중심의 과금 체계가 요구되고 있습니다. 또한 고가의 외산 제품 대비 경쟁력 있는 국산 제품 개발이 필요하며, 라이브러리 사용에 따른 라이선스 비용이나 특정 벤더에 종속되지 않는 오픈 소스 기반의 범용적 제품 개발이 필요합니다.

IT자원의 개념이 소유에서 사용으로 변화하면서 다양한 클라우드 인프라의 확산이이루어지고 있으며, IT 시스템 환경이 전통적인 서버 중심의 인프라에서 클라우드 환경으로 전환되고 있습니다. 하지만 현재 국내 상황은 클라우드 관리 전문 인력이 부족하여 신속한 장애 대응이 어려우며, 기존 관제 시스템은 장애 발생 감지 및 모니터링 서비스 중심으로만 국한되어 있습니다. 따라서 복잡하고 다양한 클라우드 환경에서 발생하는 대량의 빅데이터를 실시간 감시하여 이를 기반으로 장애 감지 및 장애패턴 분석이 가능한 제품 요구가 증가하고 있는 상황입니다.

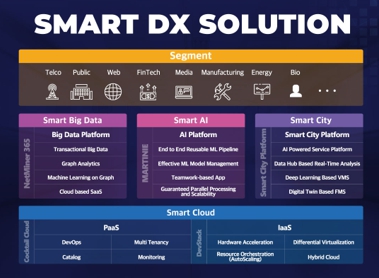

(5) 스마트DX 사업

스마트 DX솔루션은 디지털 트랜스포메이션을 위한 통합 브랜드로 당사와 자회사 및 투자회사가 함께 개발해 ▲클라우드 ▲AI ▲빅데이터 ▲스마트 시티 등 4차산업혁명의 주요 분야별로 최적의 서비스를 효율적으로 구축 관리할 수 있는 제품입니다.

고객사는 스마트DX 솔루션의 다양한 기능 중 필요한 디지털 전환기술을 손쉽게 선택 도입할 수 있습니다. 해당 분야의 전문 기술인력이 부족한 중견 중소기업도 디지털 전환이 가능합니다.

서비스형인프라(IaaS)와 서비스형플랫폼(PaaS), 서비스형소프트웨어(SaaS)를 DX솔루션에서 통합지원하여 클라우드 기반 디지털 혁신을 지원합니다.

|

|

smartDX |

당사의 IaaS(이아스)는 가상화 기반 GPU(Graphic Processor Unit)로서 가상서버를 위해 프로그래머블(프로그램을 작동시킬 수 있는) 인프라를 제공합니다. 기존 수동 방식을 넘어 자동으로 스스로 관리해 사용자 개입을 최소화시킵니다. AI에서 요구되는 고성능 연산부터 다양한 인터페이스를 지원합니다.

서비스형 플랫폼 PaaS(파스) 칵테일 클라우드는 AI와 빅데이터를 도입해 확장 스펙트럼을 넓혀 단일 제어화면에서 마스터툴 형태의 클러스터가 가동되면서 다운로드를 효율적으로 해결합니다. 또한 보안에도 철저하여 예를들어 불법 합성 이미지를 자동 감시하는 등 보안 취약점을 빠르게 파악하여 대응할 수 있습니다.

AI 솔루션 마티니(MARTINIE)는 머신러닝으로 전반적 프로세스를 관리하는 시스템으로 재사용이 가능한 ML 파이프라인을 제공함으로써 효율적인 관리방법을 제공합니다. 특히 그룹 프로젝트 등 팀 업무 관리에 탁월하여 팀원 간 학습부터 배포, 공유가 가능하도록 설계된 최상의 협업 솔루션입니다.

Big Data 솔루션 NetMiner는 전세계 61개국, 1천여개의 교육 및 정부기관, 기업이 사용중인 소셜네트워크분석 소프트웨어로, 이를 기반으로 엔터프라이즈 환경에서 네트워크 데이터 분석을 위한 서버용 솔루션 NetMetrica를 개발하였습니다. 사용자는 그래프 데이터를 가공하여 그래프 분석을 제공하고 이를 통해 머신러닝의 기초 데이터로 활용합니다. 기업들은 이제까지는 사장되었던 데이터를 새롭게 분석하여 제품과 서비스 혁신을 위한 인사이트를 발견할 수 있습니다.

당사는 고객들에게 AI·빅데이터 기반의 IaaS(이아스)와 SaaS(사스)를 일체형으로 제공하기 위해 스마트DX를 준비했으며, 향후 공공기관과 금융, 제조업 등 다양한 산업분야에서 사용할 수 있는 유연한 솔루션으로, 비용절감이 필요한 중소기업에서도 사용할 수 있는 효율적이면서도 고성능의 스마트 클라우드 컴퓨팅 솔루션을 제공할 계획입니다.

1-1 사업의 개요

[종속회사의 사업 : 아스펜스(주)]

가. 산업의 특성

PLM(Product Lifecycle Management)은 제품의 초기 콘셉트, 설계부터 제품의 생산, 유통, 서비스 그리고 유지보수, 폐기에 해당하는 말 그대로 제품의 전 생명주기를 관리해주는 것을 말합니다. 초기에는 PDM(Product Data Management)이라는 개념으로 제품의 설계, 개발 마케팅 등의 제품의 모든 데이터를 단계별로 수집하여 이러한 데이터를 각 공정에 따라 부서별로 동시 병행 처리를 가능하게 만들어 제품의 개발, 작업의 효율성을 극대화시킨 개념에서 시작하여 PLM으로 발전하게 되었습니다.

PLM은 사람, 데이터, 프로세스 그리고 비즈니스 시스템을 통합하고 기업에 제품 관련 정보 Backbone을 제시하는 시스템입니다. 1999년경 처음 등장한 PLM은 제품 설계를 지원하는 CAD(Computer Aided Design), 설계검증과 생산을 지원하는 CAE(Computer Aided Engineering)/CAM(Computer Aided Manufacturing) 그리고 제품데이터관리를 지원하는 PDM 솔루션 등의 집합체입니다.

PLM사업은 주로 자동차나 전자 등의 제조업을 중심으로 발전되어 왔고, 지난 20년간 대부분의 산업분야(항공, 기계, 제조, 자동차, 전자, 조선)에서 활용하고 있습니다.

나. 시장 여건

PLM 전략경영컨설팅 및 리서치회사인 심데이터(CIMdata)가 발표한 ‘2020 PLM 지역별 분석 보고서’에 따르면, 전 세계 PLM 시장은 2019년 515억 달러의 매출을 거두면서 전년도 대비 7.7% 성장했습니다.

심데이터가 밝힌 글로벌 PLM 시장의 향후 전망을 보면, 아메리카 지역은 2024년까지 연평균 6% 성장하면서 263억 달러 규모에 이를 것으로 보이며, 동유럽 및 아프리카 지역과 아시아/태평양은 각각 5.2%와 6.2%의 연평균 성장률을 보이면서 2024년 224억 달러와 196억 달러에 이를 것으로 예상됩니다.

전 세계 PDM/PLM 시장은 다쏘시스템, PTC, 지멘스 디지털 인더스트리 소프트웨어 등 주요 글로벌 PLM 공급업체 3사가 과점하고 있습니다. 글로벌 불확실성의 확대로 인해 세계 PLM 시장은 당초 예상한 것보다 낮은 성장세를 보이고 있지만, 글로벌 주요 PLM 솔루션 제공업체는 최근 수년간 꾸준한 인수합병을 통해 포트폴리오를 통합시키고 제품 및 기술경쟁력을 높여 기존 고객의 입지를 확대시키며 수익을 늘려왔습니다.

이밖에도 오토데스크, 아비바, 헥사곤 등 글로벌 기업들도 전통적인 PLM보다는 다른 방식으로 제조, 엔지니어링 시장에 접근하고 있고, 오픈소스 방식의 아라스(Aras)가 시장을 확대하고 있습니다.

국내 업체로는 싱글톤소프트, 아이보우소프트, 내담씨앤씨 등 개발 업체들이 기존 고객을 토대로 유지보수와 정부 과제 수행 등을 통해 틈새 시장을 겨냥한 영업을 지속하고 있습니다.

PLM사업은 고성장을 하던 시기를 지나 이제는 어느 정도 성숙기에 접어든 사업이라 할 수 있습니다. 최근에는 높아진 IoT 및 스마트팩토리 관련 기술 수요에 따라 다양한 산업 분야에서 PLM 솔루션 도입이 확대됐으며, PLM을 개별 솔루션이 아닌 데이터를 종합적으로 분석하고 관리하는 하나의 플랫폼으로 활용하고 있습니다. 기업들은 PLM 솔루션을 실제 현장에서 느낄 수 있는 수준의 혁신을 달성하며 비용 절감 및 업무 효율성 증대를 위한 주요 도구로 활용하고 있습니다.

산업별 측면으로, 규모 면에선 여전히 전통적인 산업군, 즉 자동차, 전기-전자, 항공, 기계 분야에 꾸준한 수요가 있었고, 산업 다각화 차원에서 새로운 영역인 생명과학, 에너지, 소비재, 패션 분야로 꾸준히 확장하고 있습니다.

다. 영업의 개황

당사는 2010년 PLM 솔루션 및 SI(Server, Storage, Service)사업을 영위할 목적으로 설립되어 2016년부터 본격적인 사업을 진행하였습니다. 주요 고객사로 삼성그룹, 현대기아자동차그룹, LG그룹, 현대중공업, 대우조선해양, CJ제일제당 등 대기업군과 일진, 에이스테크놀러지, 두올 등 중견기업은 물론 중소기업까지 다양한 고객군에게 PLM 솔루션을 공급 및 구축하였습니다.

<4차 산업혁명>은 빅데이터, 인공지능, 로봇기술, 사물인터넷, 모바일 등 첨단 정보통신기술이 경제, 사회 전반에 융합되어 혁신적인 변화가 나타나는 차세대 산업혁명을 말합니다. 이러한 기술들을 기반으로 현실 세계에 존재하는 사물, 시스템, 환경 등을 가상 공간에 동일하게 <디지털 트윈>으로 구현하고, 다양한 시뮬레이션을 통한 예측과 실시간 피드백을 현실 세계 모델에 효과적으로 적용할 수 있습니다. 따라서 자동차/운송, 전자/반도체, 에너지/유틸리티, SMB제조 등 여러 산업분야에 디지털트윈이 활용되고 있습니다. 디지털 트윈은 특히 '공장'에 활용하게 되면 기계 설비 등의 이상 징후를 사전에 감지해 미리 정비하고 생산공정 상의 낭비요인을 제거하는 등 여러 장점이 있기 때문에, 향후 10년 동안 스마트팩토리 등 제조업 분야에 가장 큰 영향력을 미칠 기술로 분석되고 있습니다.

디지털 트윈이 완전히 새로운 개념은 아닙니다. 이미 CAD나 각종 시뮬레이션 역시 일종의 디지털 트윈이었고, 주로 항공과 우주, 자동차, 국방산업 등에 활용되어 왔으며 다른 분야의 많은 기업들도 자사의 비즈니스에 적용하기 위해 이미 도입했거나 적극 검토해오고 있습니다. 아스펜스는 이러한 디지털 트윈 구현을 위한 백본(backbone)이라고 할 수 있는PLM시스템 구축을 위한 컨설팅, 솔루션 공급 및 구축, 유지보수 사업을 하고 있습니다.

당사는 PLM부문 글로벌 1위 기업인 다쏘시스템의 ENOVIA(플랫폼), CATIA(3D CAD), SIMULIA(시뮬레이션), DELMIA(디지털생산), BIOVIA(제약/바이오) 등의 솔루션을 공급하며 공식 총판 중 최고 등급인 Platinum Partner의 자격을 유지하고 있습니다.

어려운 시장여건 속에서도 적극적인 영업활동을 통해 매출 확대를 실현할 계획이며, 지속적인 원가절감과 효율적인 업무 프로세스 구축을 통해 수익성 극대화를 도모하고 있습니다.

라. 회사 경쟁력

(1) 진입장벽

PLM 사업은 일차적 제품 설치, 판매에서 끝나지 않고 기술지원, 교육, 컨설팅 및 프로젝트를 수행할 수 있는 전문지식은 물론 다양한 실무경험을 보유해야 하는 사업입니다. 따라서 장기간 검증된 업체 외의 신규 진입 과정과 절차가 매우 엄격하고 제한적입니다. 또한, 고객사가 신규제품을 개발하는 단계부터 협력해야 하는 절차상 고객의 충성도가 높은 특성이 있습니다.

(2) 경쟁우위요소

글로벌 No.1 솔루션 업체인 다쏘시스템의 주요 파트너로서, 고객사의 요구사항을 빠르고, 정확하게 구현할 수 있는 기술력을 바탕으로 솔루션 공급과 더불어 컨설팅 및 기술지원을 함으로써 고객 맞춤형 PLM 구축을 하여 독보적인 기업으로 인정받고 있습니다.

아스펜스는 자동차/전기-전자/항공/기계 등의 전통적인 산업분야뿐 아니라 바이오/제약/헬스케어 등의 생명과학(Life Science) 부문과 2차전지/반도체/케미칼 등의 에너지&소재(Energy & Materials) 부문에 사업 역량을 집중하고 있습니다.

국내 최고 제약사 중 하나인 GC녹십자의 R&D통합업무시스템을 2020년에 구축 완료하여 연구소의 과제관리, 인/허가관리, 연구데이터관리를 하나의 플랫폼으로 사용 중입니다. 그 구축사례와 경험을 기반으로 국내 유수의 생명과학 관련 고객사를 대상으로 Smart Lab 구축, LIMS(Laboratory Information Management System), EDMS 등의 사업을 확산시켜 나가고 있습니다.

에너지&소재 부문에서는 반도체 소재 연구개발을 위한 JD플랫폼(Joint Development Platform) 구축, 배터리 소재 연구개발을 위한 물성DB 구축, 빅데이터를 활용한 분자모델링 등을 활발하게 진행중입니다.

이러한 생명과학, 에너지/소재 부문으로의 사업영역 확대 및 전환을 위해 새로운 전문 인력들을 보강해 나가고 있고, 생명공학 분야에서는 이미 최고의 인력들을 보유하여 기술 선두 업체로 인정받고 있습니다.

바. 판매전략

대기업군은 다쏘시스템과의 협업을 통해 고객의 다양한 요구에 적합한 솔루션을 제안하고 있으며, 중소기업은 정부에서 지원하는 스마트공장 사업을 적극 활용하여 고객의 부담을 줄이고 다양한 프로모션을 통해 고객을 유치하고 있습니다.

스마트공장 전시회 등의 전문 전시회 및 세미나 참가를 통해 적극적인 고객 접촉 및 구매유도를 하고 있으며, 자체 세미나 개최 및 최신 업계동향은 물론 기술정보, 도입 성공사례 등을 포함한 마케팅 활동을 지속적으로 실시하여 고객 발굴 및 기회를 창출하고 있습니다.

또한 코로나19로 인한 비대면 흐름에 맞추어 Webinar를 통한 고객 접촉, 포털사이트의 키워드 광고, 파워블로그를 통한 홍보 등의 온라인 마케팅도 꾸준히 진행하고 있습니다.

2. 주요 제품 및 서비스

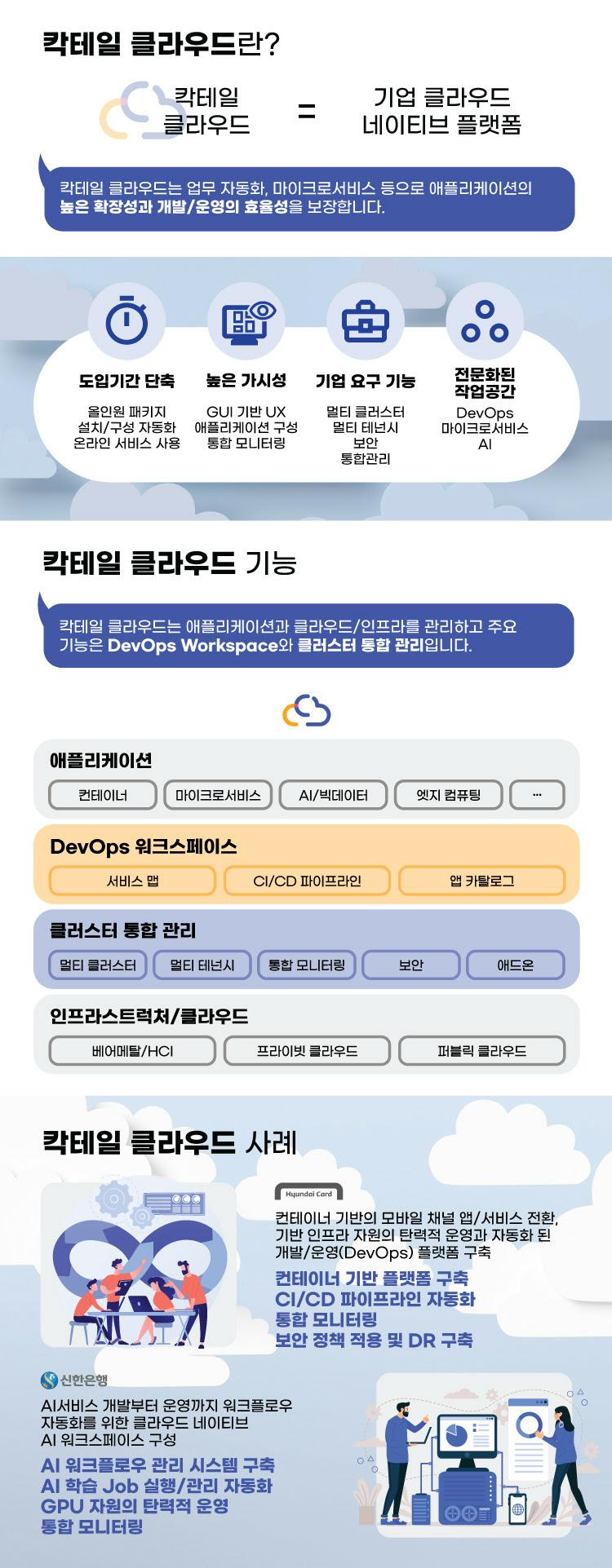

가. Cocktail

(1) 칵테일 클라우드의 필요성

- 컨테이너 및 클라우드 네이티브 기술을 기업 내부에 도입하려고 하는데, 내부적으로 이를 감당할 충분한 인력이 없거나 조속하게 도입하고 싶은 경우

- 퍼블릭/프라이빗/하이브리드 클라우드 및 베어 메탈 등의 특정 환경에 얽매이지 않고, 필요에 따라 유연하게 애플리케이션을 운영하거나 옮기고 싶은 경우

- 개발과 운영 사이의 유기적인 협업 체계를 구축하고 싶은데, DevOps 관련 도구 및 협업 체계가 없거나 미흡한 경우

- 인프라 자원 사용에 높은 비용을 지불하고 있지만, 실제 자원을 효율적으로 사용하고 있는지 알고 싶거나 더욱 효율적으로 사용하고 싶은 경우

|

|

칵테일 클라우드란 |

(2) 칵테일 클라우드는 어떤 문제를 해결하는 제품인가

기업에서 클라우드 네이티브 기술을 도입하는 것은 쉽지 않은 일입니다. 클라우드 네이티브 기술이 놀라울 정도의 높은 생산성을 가진 IT환경을 약소하지만, 이를 직접 구축하는 것은 매우 힘든 일입니다. 핵심이 되는 기술 자체의 난이도 뿐만 아니라, 다양한 기술의 조합으로 구성해야 하는 것이 간단하지가 않기 때문입니다. 많은 전문 기술자가 필요하고, 구축하는 데에 많은 비용과 시간이 필요합니다. 클라우드 네이티브 기술 자체가 비즈니스의 본업이거나 인적/물적 자원이 풍부하다면, 많은 수고를 해서라도 직접 해 볼 수 있습니다. 하지만, 클라우드 네이티브 기술이 비즈니스를 위해 사용하는 환경 또는 도구일 뿐이라면 직접 학습하면서 구축하는 것보다는 믿을 만한 솔루션을 만나는 것이 더 합리적입니다. 칵테일 클라우드는 기업이 클라우드 네이티브 기술을 도입하는 데 필요한 기술들을 엮은 올-인-원 솔루션입니다. 설치, 운영, 백업과 복구, 모니터링/로깅, 인증과 권한관리, 카탈로그, CI/CD를 포함한 DevOps 작업 환경까지 하나의 솔루션을 제공합니다. 멀티 클러스터 관리 뿐만 아니라, 멀티 클라우드 관리까지도 하나의 컨트롤 타워에서 제어 할 수 있습니다.

|

|

cocktail cloud_cloud native computing_통합관리플랫폼으로 진화중 |

(3) 칵테일 클라우드를 도입에 따른 기대효과

칵테일 클라우드와 함께 클라우드 네이티브가 약속하는 혁신적인 클라우드 IT환경을 손쉽게 실현할 수 있습니다.

- IT 개발/운영 업무 생산성 향상

- 효율적인 인프라 자원 사용

- 애플리케이션의 가용성 향상, 클라우드와 같은 즉시 확장성

- 유연한 클라우드 전략의 전개

또한, 다양한 기능과 IT 생산성을 뒷받침하는 높은 수준의 모니터링, 로그 관리, 엄격한 보안 관리까지 함께 얻을 수 있습니다.

나. NCC

(1) NCC-VDI

NCC-VDI는 가상화된 IT자원(서버, 데스크톱, 스토리지, 네트워크)의 종합적이고 효율적인 운영관리를 위해 자원에 대한 추적 및 가시성 확보, 제어 그리고 자동화 측면에서 자원의 관리를 하나의 라이프 사이클 공간에서 관리할 수 있습니다.

① 자동화 : 사용자 환경을 고려한 가상 데스크톱의 자동 생성 및 배포

② 가시성 : 시스템 자원 및 문제 발생 시 신속하게 대처할 수 있도록, VDI 시스템 현황에 대한 모니터링 체계 필요

③ 종합 관리 : 사용자의 편의성을 위한 웹 인터페이스 필요

④ 장애 관리 및 요청 : 장애 처리를 위한 기능 필요

⑤ 맞춤형 포털 구축 : 고객 맞춤형 포탈을 개발/구축하여 고객 추구하는 방식의 디자인과 기능을 지원

|

|

ncc 제품군 |

(2) NCC-Monitor

VDI 환경에서 장애발생 시 시스템이 감지하고 운영자에게 알려주는 경우도 있지만 그렇지 못한 경우도 빈번히 발생하며, 업무의 성격에 따라 기업에 막대한 손실을 가져옵니다. 이를 보완하기 위해 운영자는 다양한 업무 스킬이 필요하지만 빈번한 부서이동 및 운영자의 경험 부족으로 인해 업무 효율성이 저하됩니다. 안정적인 VDI 인프라 운영을 위해서는 벤더사의 솔루션 이외에도 다양한 운영 인프라 (물리서버, Network, 스토리지, 가상화 소프트웨어, 다양한 사용자 단말기, 자원 사용 현황 등)의 통합관리가 필요합니다.

(3)NCC-WebDrive

인터넷 PC와 업무PC간의 자료 전송이 필요한 경우 망간 자료전송 시스템을 운영할 수 있습니다. 기존의 솔루션들은 Active-X 기반으로 되어있어 IE 브라우저가 아닌 경우 호환성에 문제가 있으며 별도의 프로그램을 설치해야 하는 불편함이 있습니다. NCC-WebDrive는 기존 솔루션들과는 달리 HTML5와 CSS3로 개발되어 웹 표준을 준수하는 브라우저에서 운영체제에 상관없이 사용 가능합니다.

3. 원재료 및 생산설비

당사는 해당사항이 없습니다.

4. 매출 및 수주상황

가. 매출유형별 매출액

(단위 : 천원)

|

매출유형 |

제 품 명 |

2022연도 |

2021연도 | ||

|---|---|---|---|---|---|

|

매출액 |

비율 |

매출액 |

비율 |

||

| 상품 | 서버, 스토리지 장비류 | 9,185,819 | 62% | 39,317,300 | 60% |

| 솔루션(클라우드) | 1,954,789 | 13% | 6,993,781 | 11% | |

| 소 계 | 11,140,608 | - | 46,311,080 | - | |

| 제품 | 솔루션(NCC) | 8,400 | 0% | 1,119,415 | 2% |

| 솔루션(Cocktail) | 175,000 | 1% | 2,240,278 | 3% | |

| 소 계 | 183,400 | - | 3,359,693 | - | |

| 용역 | 솔루션용역 | 2,409,730 | 16% | 11,842,046 | 18% |

| 소 계 | 2,409,730 | - | 11,842,046 |

- | |

| 기타매출 | 985,297 | 7% | 4,118,019 | 6% | |

| 합 계 | 14,719,035 | 100% | 65,630,838 | 100% | |

나. 수주상황

당사는 해당사항이 없습니다.

5. 위험관리 및 파생거래

당사는 해당사항이 없습니다.

6. 주요계약 및 연구개발활동

1. 연구개발활동

| no | 연구명 | 내용 | 연구기간 | 비고 |

| 1 | 클라우드 통홥관리 서비스 개발 | 하이브리드 멀티 클라우드 환경에서 가상화 / 컨테이너를 통합 관리하는 서비스 개발 | 2019. 10 ~ 2021. 9 | 국책 과제 |

| 2 | 데스크톱 가상화 모니터링 솔루션 개발 | 데스크톱 가상화 인프라 통합 모니터링 솔루션 개발 | 2018. 11 ~ 2020. 10 | 자체 개발 |

| 3 | 파일 암호화 지원 기능 개발 | AES256 기반의 파일 암호화 / 복호화 기능 개발 | 2019. 4 ~ 2019. 11 | 자체 개발 |

| 4 | DaaS 통합 관리 솔루션 개발 | 멀티테넌시 기반의 데스크톱 가상화 통합 관리 솔루션 개발 | 2019. 11 ~ 2021. 6 | 자체 개발 |

| 5 | 파일 전송 솔루션 클라우드 버전 개발 | 애저클라우드 인프라를 지원하는 웹 기반의 파일 전송 솔루션 개발 | 2020. 2 ~ 2020. 12 | 자체 개발 |

| 6 | 멀티 하이퍼바이저 지원 기능 개발 | 다양한 하이퍼바이저 환경을 지원하는 데스크톱 가상화 통합 관리 솔루션 개발 (Xenserver, Nutanix, VMware) | 2020. 11 ~ 현재 | 자체 개발 |

| 7 | 퍼블릭 클라우드 빌링 솔루션 개발 | 애저 클라우드 기반의 가상화 서비스 빌링 솔루션 개발 | 2021. 3 ~ 현재 | 자체 개발 |

| 8 | 퍼블릭 클라우드의 운영 효율화 | 컴퓨팅 자원 최적화,멀티 클라우드 통합 관리,어플리케이션 개발, 운영 표준화,AWS, Azure, GCP, Alibaba, Tencent Cloud 지원 | 2019.01 ~ 2019.12 | 자체개발 |

| 9 | 하이브리드 클라우드 구축 | 프라이빗 인프라 유형 지원 (베어메탈, 가상화, HCI),프라이빗/퍼블릭 클라우드 통합 관리,어플리케이션 간 통신의 보안 구성과 유연한 확장,어플리케이션 개발, 운영 표준화 | 2019.01 ~ 2019.12 | 자체개발 |

| 10 | 어플리케이션 플랫폼 제공 | API 서비스 및 통합 관리,오픈 소스 패키지 관리,퍼블릭 플랫폼 서비스 연계 | 2019.01 ~ 2019.12 | 자체개발 |

| 11 | 개발/운영 파이프라인 자동화 | 코드에서 빌드, 배포까지의 작업 흐름 구성 및 자동화,멀티/하이브리드 클라우드 상에서의 다양한 배포 환경 지원,플러그인 기반의 작업 태스크 확장,파이프라인 실행 자원 관리 | 2019.01 ~ 2019.12 | 자체개발 |

| 12 | 마이크로서비스 아키텍쳐 구현 | MSA 빌드/배포 자동화,서비스 간 연결 (서비스 메시) 구성 및 가시화,이벤트 주도 아키텍쳐를 위한 빌트인 패키지 제공 | 2019.01 ~ 2019.12 | 자체개발 |

| 13 | 어플리케이션 모니터링 | 인프라 자원, 어플리케이션 로그 및 이벤트, 서비스매시 메트릭 지원,중앙 빅데이터 저장소를 통한 분석,역할별 맞춤형 뷰 제공 | 2019.01 ~ 2019.12 | 자체개발 |

| 14 | 다중 조직 및 사용자 환경 지원 | 계열사, 지사 등의 대형 조직을 대상으로 분리된 독자적인 관리 운영 환경 지원,팀 (프로젝트 단위) 별 독립적인 개발, 운영 공간 제공,자원 미터링을 통한 계정별 사용량 관리 | 2019.01 ~ 2019.12 | 자체개발 |

| 15 | 멀티 클러스터 통합 관리 | 조직, 팀 별 클러스터 자원 할당/관리,통합 현황 (어플리케이션, 인프라) 관리,통합 관제를 위한 모니터링 대시보드 제공,다중/다형 클러스터, 애드온 자동 배포/관리 | 2020.01 ~ 2020.12 | 자체개발 |

| 16 | 멀티 테넌시 | Hard/Soft 멀티테넌시 지원, 자원 할당, 네트워크 정책 관리 | 2020.01 ~ 2020.12 | 자체개발 |

| 17 | 보안 | 클러스터 계정(인증/인가) 관리, 감사 로그 추적, 보안 정책 관리 | 2020.01 ~ 2020.12 | 자체개발 |

| 18 | 통합 모니터링 | 모니터링 대상 (메트릭) 확장, 통합 로그 관리, 알람 추적 및 전파 | 2020.01 ~ 2020.12 | 자체개발 |

| 19 | DevOps | 오픈소스 카탈로그, 패키지 배포/관리, CI/CD 파이프라인 개선 | 2020.01 ~ 2020.12 | 자체개발 |

| 20 | CUBE | 설치 패키지 제공, 단계별 설치 검증, 쿠버네티스 최신 버전 지원 | 2020.01 ~ 2020.12 | 자체개발 |

| 21 | 멀티 하이퍼바이저 지원 기능 개발 | 다양한 하이퍼바이저 환경을 지원하는 데스크톱 가상화 통합 관리 솔루션 개발 (Xenserver, Nutanix, VMware) | 2020. 11 ~ 현재 | 자체 개발 |

| 22 | DaaS 통합 관리 솔루션 개발 | 다양한 클라우드 인프라에서 유연 근무 환경을 제공하는 DaaS 통합 관리 솔루션 개발 | 2021. 9 ~ 2023. 9 | 국책 과제 |

| 23 | 퍼블릭 클라우드 빌링 솔루션 개발 | 애저 클라우드 기반의 가상화 서비스 빌링 솔루션 개발 | 2021. 3 ~ 현재 | 자체 개발 |

| 24 | 보안 강화를 위한 2차 인증 솔루션 개발 | 데스크톱 운영 보안 강화를 위한 자체 OTP 2차 인증 솔루션 개발 | 2021. 3 ~ 현재 | 자체 개발 |

7. 기타 참고사항

당사는 해당사항이 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약재무정보(연결)

(단위 : 백만원)

| 과 목 | 제7(당)1분기 | 제6기 | 제5기 |

| I. 유동자산 | 59,849 | 62,465 | 66,863 |

| 현금및현금성자산 | 8,283 | 8,855 | 7,627 |

| 매출채권및기타채권 | 21,216 | 28,634 | 35,126 |

| 당기손익_공정가치측정금융자산 | 9,245 | 9,312 | 6,933 |

| 기타포괄손익-공정가치측정금융자산 | - | - | 999 |

| 기타금융자산 | 1,589 | 3,247 | 6,691 |

| 재고자산 | 15,344 | 8,419 | 6,017 |

| 기타유동자산 | 4,161 | 3,998 | 3,470 |

| 당기법인세자산 | 11 | - | - |

| II. 비유동자산 | 24,638 | 23,454 | 12,747 |

| 기타금융자산 | 2,179 | 1,579 | 1,623 |

| 관계기업투자 | 4,184 | 4,267 | 2,568 |

| 유형자산 | 16,621 | 15,892 | 5,731 |

| 무형자산 | 1,654 | 1,716 | 1,578 |

| 이연법인세자산 | - | - | 1,247 |

| 자 산 총 계 | 84,487 | 85,919 | 79,610 |

| I. 유동부채 | 36,876 | 37,390 | 45,569 |

| 매입채무및기타채무 | 30,607 | 31,258 | 32,464 |

| 단기차입금 | 2,425 | 2,425 | 3,512 |

| 유동성전환사채 | 1,000 | 1,000 | 5,585 |

| 기타금융부채 | 720 | 708 | 2,104 |

| 기타유동부채 | 2,093 | 1,819 | 1,789 |

| 당기법인세부채 | 31 | 181 | 115 |

| II. 비유동부채 | 7,442 | 6,821 | 4,710 |

| 장기차입금 | 5,200 | 4,540 | 2,600 |

| 퇴직급여부채 | 1,488 | 1,473 | 1,379 |

| 기타금융부채 | 332 | 356 | 731 |

| 이연법인세대 | 422 | 452 | - |

| 부 채 총 계 | 44,318 | 44,211 | 50,279 |

| I. 지배기업소유주에 | 37,467 | 38,604 | 26,860 |

| 귀속되는 자본 | |||

| 1. 자본금 | 3,424 | 3,424 | 3,240 |

| 2. 자본잉여금 | 37,123 | 37,123 | 30,210 |

| 3. 기타자본 | (2,647) | (2,832) | (2,832) |

| 4. 기타포괄손익누계액 | 5,025 | 5,319 | 1 |

| 5. 이익잉여금 | (5,458) | (4,430) | (3,759) |

| II. 비지배지분 | 2,702 | 3,103 | 2,472 |

| 자 본 총 계 | 40,169 | 41,707 | 29,332 |

| 부채및자본총계 | 84,487 | 85,919 | 79,610 |

나. 연결대상회사의 변동내용

| 사업연도 | 연결에 포함된 회사명 | 전기대비 연결에 추가된 회사명 |

전기대비 연결에서 제외된 회사명 |

| 제7기 | 아스펜스(주) 아콘소프트(주) 나무ICT(주) 나무인텔리전스(주) NAMUTECH JAPAN NANJING NAMUTECH NAMUTECH AMERICA NAMUTECH VIETNAM NAMUTECH SINGAPORE |

- | - |

| 제6기 | 아스펜스(주) 아콘소프트(주) 나무ICT(주) 나무인텔리전스(주) NAMUTECH JAPAN NANJING NAMUTECH NAMUTECH AMERICA NAMUTECH VIETNAM NAMUTECH SINGAPORE |

- | - |

| 제5기 | 아스펜스(주) 아콘소프트(주) 나무ICT(주) 나무인텔리전스(주) NAMUTECH JAPAN NANJING NAMUTECH NAMUTECH AMERICA NAMUTECH VIETNAM NAMUTECH SINGAPORE |

나무인텔리전스(주) NAMUTECH VIETNAM NAMUTECH SINGAPORE |

- |

다. 요약재무정보(별도)

(단위 : 백만원)

| 과 목 | 제7(당)1분기 | 제6기 | 제5기 |

| I. 유동자산 | 38,500 | 44,443 | 48,855 |

| 현금및현금성자산 | 1,969 | 1,961 | 1,001 |

| 매출채권및기타채권 | 13,766 | 23,027 | 29,416 |

| 재고자산 | 9,179 | 4,499 | 2,053 |

| 당기손익_공정가치측정금융자산 | 8,536 | 9,312 | 6,933 |

| 기타포괄손익-공정가치측정금융자산 | - | - | 999 |

| 기타금융자산 | 1,589 | 2,239 | 5,689 |

| 기타유동자산 | 3,453 | 3,405 | 2,764 |

| 당기법인세자산 | 8 | - | - |

| II. 비유동자산 | 30,884 | 29,724 | 17,252 |

| 관계기업투자주식 | 4,398 | 4,398 | 2,400 |

| 종속기업투자주식 | 8,858 | 8,858 | 7,434 |

| 유형자산 | 15,530 | 15,029 | 4,848 |

| 무형자산 | 770 | 775 | 655 |

| 기타금융자산 | 1,328 | 664 | 1,083 |

| 이연법인세자산 | - | - | 832 |

| 자 산 총 계 | 69,385 | 74,168 | 66,106 |

| I. 유동부채 | 23,670 | 28,624 | 35,054 |

| 매입채무및기타채무 | 19,054 | 24,323 | 23,972 |

| 단기차입금 | 1,300 | 1,300 | 2,387 |

| 전환사채 | 1,000 | 1,000 | 5,585 |

| 기타금융부채 | 333 | 411 | 1,871 |

| 기타유동부채 | 1,952 | 1,531 | 1,198 |

| 당기법인세부채 | 31 | 59 | 41 |

| II. 비유동부채 | 6,590 | 5,977 | 3,350 |

| 장기차입금 | 5,200 | 4,540 | 2,600 |

| 기타금융부채 | 93 | 118 | 354 |

| 이연법인세대 | 869 | 869 | - |

| 퇴직급여부채 | 428 | 450 | 396 |

| 부 채 총 계 | 30,260 | 34,601 | 38,404 |

| I. 자본금 | 3,424 | 3,424 | 3,240 |

| II. 자본잉여금 | 35,231 | 35,231 | 28,241 |

| III. 기타자본 | (2,647) | (2,832) | (2,832) |

| III. 기타포괄손익누계액 | 5,081 | 5,081 | - |

| IV. 이익잉여금 | (1,964) | (1,337) | (947) |

| 자 본 총 계 | 39,125 | 39,567 | 27,702 |

| 부채및자본총계 | 69,385 | 74,168 | 66,106 |

2. 연결재무제표

|

연결 재무상태표 |

|

제 7 기 1분기말 2022.03.31 현재 |

|

제 6 기말 2021.12.31 현재 |

|

(단위 : 원) |

|

제 7 기 1분기말 |

제 6 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

59,849,688,520 |

62,464,593,007 |

|

현금및현금성자산 |

8,282,887,526 |

8,854,724,132 |

|

매출채권 및 기타채권 |

21,215,821,714 |

28,633,966,327 |

|

재고자산 |

15,343,594,862 |

8,419,205,571 |

|

유동 당기손익-공정가치 의무 측정 금융자산 |

9,245,161,084 |

9,311,676,971 |

|

기타유동금융자산 |

1,589,413,393 |

3,247,159,026 |

|

기타유동자산 |

4,161,479,891 |

3,997,860,980 |

|

당기법인세자산 |

11,330,050 |

|

|

비유동자산 |

24,637,280,283 |

23,454,481,019 |

|

기타비유동금융자산 |

2,178,924,006 |

1,578,628,218 |

|

관계기업에 대한 투자자산 |

4,183,533,652 |

4,267,335,973 |

|

유형자산 |

16,620,912,201 |

15,892,341,566 |

|

무형자산 |

1,653,910,424 |

1,716,175,262 |

|

이연법인세자산 |

||

|

자산총계 |

84,486,968,803 |

85,919,074,026 |

|

부채 |

||

|

유동부채 |

36,876,340,116 |

37,390,457,494 |

|

매입채무 및 기타유동채무 |

30,607,124,603 |

31,257,891,473 |

|

단기차입금 |

2,425,000,000 |

2,425,000,000 |

|

유동성전환사채 |

1,000,000,000 |

1,000,000,000 |

|

기타유동금융부채 |

720,379,923 |

707,892,728 |

|

기타유동부채 |

2,092,635,273 |

1,818,668,096 |

|

당기법인세부채 |

31,200,317 |

181,005,197 |

|

비유동부채 |

7,441,899,935 |

6,820,700,988 |

|

장기차입금 |

5,200,000,000 |

4,540,000,000 |

|

퇴직급여부채 |

1,488,471,728 |

1,472,918,303 |

|

기타비유동금융부채 |

331,605,966 |

356,136,636 |

|

이연법인세부채 |

421,822,241 |

451,646,049 |

|

부채총계 |

44,318,240,051 |

44,211,158,482 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

37,466,956,084 |

38,604,549,727 |

|

자본금 |

3,424,170,000 |

3,424,170,000 |

|

자본잉여금 |

37,123,023,610 |

37,123,023,610 |

|

기타자본구성요소 |

(2,646,783,436) |

(2,831,745,436) |

|

기타포괄손익누계액 |

5,024,580,952 |

5,319,158,417 |

|

이익잉여금(결손금) |

(5,458,035,042) |

(4,430,056,864) |

|

비지배지분 |

2,701,772,668 |

3,103,365,817 |

|

자본총계 |

40,168,728,752 |

41,707,915,544 |

|

자본과부채총계 |

84,486,968,803 |

85,919,074,026 |

|

연결 포괄손익계산서 |

|

제 7 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 6 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 원) |

|

제 7 기 1분기 |

제 6 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

23,757,675,433 |

23,757,675,433 |

17,753,502,501 |

17,753,502,501 |

|

매출원가 |

20,071,954,230 |

20,071,954,230 |

12,320,634,154 |

12,320,634,154 |

|

매출총이익 |

3,685,721,203 |

3,685,721,203 |

5,432,868,347 |

5,432,868,347 |

|

판매비와관리비 |

5,168,956,996 |

5,168,956,996 |

3,997,675,562 |

3,997,675,562 |

|

영업이익(손실) |

(1,483,235,793) |

(1,483,235,793) |

1,435,192,785 |

1,435,192,785 |

|

금융수익 |

119,535,848 |

119,535,848 |

503,385,094 |

503,385,094 |

|

금융원가 |

42,498,130 |

42,498,130 |

298,358,869 |

298,358,869 |

|

기타이익 |

39,636,239 |

39,636,239 |

61,634,887 |

61,634,887 |

|

기타손실 |

68,361,058 |

68,361,058 |

23,173,693 |

23,173,693 |

|

지분법이익 |

(124,936,821) |

(124,936,821) |

(165,128,911) |

(165,128,911) |

|

법인세비용차감전순이익(손실) |

(1,559,859,715) |

(1,559,859,715) |

1,513,551,293 |

1,513,551,293 |

|

법인세비용 |

(144,291,015) |

(144,291,015) |

239,222,468 |

239,222,468 |

|

당기순이익(손실) |

(1,415,568,700) |

(1,415,568,700) |

1,274,328,825 |

1,274,328,825 |

|

기타포괄손익 |

(308,580,092) |

(308,580,092) |

5,054,777,316 |

5,054,777,316 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(335,817,016) |

(335,817,016) |

(15,153,681) |

(15,153,681) |

|

해외사업장환산외환차이(세후기타포괄손익) |

(335,817,016) |

(335,817,016) |

(15,153,681) |

(15,153,681) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

27,236,924 |

27,236,924 |

5,069,930,997 |

5,069,930,997 |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(13,897,576) |

(13,897,576) |

(11,371,515) |

(11,371,515) |

|

지분법자본변동 |

41,134,500 |

41,134,500 |

||

|

자산재평가손익(세후기타포괄손익) |

5,081,302,512 |

5,081,302,512 |

||

|

총포괄손익 |

(1,724,148,792) |

(1,724,148,792) |

6,329,106,141 |

6,329,106,141 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(1,016,400,632) |

(1,016,400,632) |

1,041,189,170 |

1,041,189,170 |

|

비지배지분에 귀속되는 당기순이익(손실) |

(399,168,068) |

(399,168,068) |

233,139,655 |

233,139,655 |

|

총 포괄손익의 귀속 |

||||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(1,322,660,694) |

(1,322,660,694) |

6,095,978,360 |

6,095,978,360 |

|

총 포괄손익, 비지배지분 |

(401,488,098) |

(401,488,098) |

233,127,781 |

233,127,781 |

|

연결 자본변동표 |

|

제 7 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 6 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2021.01.01 (기초자본) |

3,240,066,000 |

30,209,754,883 |

(2,831,745,436) |

599,128 |

(3,759,297,767) |

26,859,376,808 |

2,471,721,854 |

29,331,098,662 |

|

당기순이익(손실) |

1,041,189,170 |

1,041,189,170 |

(233,139,655) |

1,274,328,825 |

||||

|

해외사업환산손익 |

(15,141,807) |

(15,141,807) |

(11,874) |

(15,153,681) |

||||

|

보험수리적손익 |

(11,371,515) |

(11,371,515) |

(11,371,515) |

|||||

|

자기주식 거래로 인한 증감 |

||||||||

|

대체와 기타 변동에 따른 증가(감소), 자본 |

||||||||

|

2021.03.31 (기말자본) |

3,240,066,000 |

30,209,754,883 |

(2,831,745,436) |

5,066,759,833 |

(2,729,480,112) |

32,955,355,168 |

2,704,849,635 |

35,660,204,803 |

|

2022.01.01 (기초자본) |

3,424,170,000 |

37,123,023,610 |

(2,831,745,436) |

5,319,158,417 |

(4,430,056,864) |

38,604,549,727 |

3,103,365,817 |

41,707,915,544 |

|

당기순이익(손실) |

(1,016,400,632) |

(1,016,400,632) |

(399,168,068) |

(1,415,568,700) |

||||

|

해외사업환산손익 |

(335,711,965) |

(335,711,965) |

(105,051) |

(335,817,016) |

||||

|

보험수리적손익 |

(11,577,546) |

(11,577,546) |

(2,320,030) |

(13,897,576) |

||||

|

자기주식 거래로 인한 증감 |

184,962,000 |

184,962,000 |

184,962,000 |

|||||

|

대체와 기타 변동에 따른 증가(감소), 자본 |

41,134,500 |

41,134,500 |

41,134,500 |

184,962,000 |

||||

|

2022.03.31 (기말자본) |

3,424,170,000 |

37,123,023,610 |

(2,646,783,436) |

5,024,580,952 |

(5,458,035,042) |

37,466,956,084 |

2,701,772,668 |

40,168,728,752 |

|

연결 현금흐름표 |

|

제 7 기 1분기 2022.01.01 부터 2022.03.31 까지 |

|

제 6 기 1분기 2021.01.01 부터 2021.03.31 까지 |

|

(단위 : 원) |

|

제 7 기 1분기 |

제 6 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(1,607,475,240) |

(21,333,393) |

|

당기순이익(손실) |

(1,415,568,700) |

1,274,328,825 |

|

당기순이익조정을 위한 가감 |

892,234,904 |

608,074,284 |

|

영업활동으로인한자산ㆍ부채의변동 |

(1,030,373,352) |

(1,922,167,022) |

|

이자수취(영업) |

32,087,380 |

83,735,853 |

|

이자지급(영업) |

(39,187,749) |

(38,675,958) |

|

법인세납부(환급) |

(46,667,723) |

(26,629,375) |

|

투자활동현금흐름 |

375,128,567 |

1,017,522,350 |

|

대여금의 감소 |

1,000,000 |

1,000,000 |

|

당기손익인식금융자산의 처분 |

7,674,326,112 |

16,591,396,001 |

|

단기금융상품의 처분 |

1,657,745,633 |

5,200,000,000 |

|

장기금융상품의 처분 |

63,703,771 |

|

|

임차보증금의 감소 |

116,000,000 |

2,400,000 |

|

기타보증금의 감소 |

11,125,228 |

3,061,017 |

|

구축물의 처분 |

460,141 |

|

|

정부보조금의 수취 |

237,320,004 |

|

|

대여금의 증가 |

299,075,403 |

|

|

당기손익인식 금융자산의 취득 |

(7,538,723,391) |

(11,859,883,962) |

|

단기금융상품의 취득 |

(8,000,000,000) |

|

|

장기금융상품의 취득 |

(653,481,320) |

(9,149,723) |

|

관계기업에 대한 투자자산의 취득 |

(1,175,152,000) |

|

|

임차보증금의 증가 |

(30,500,000) |

(20,106,024) |

|

기타보증금의 증가 |

(107,238,000) |

(24,139,622) |

|

구축물의 취득 |

(157,805,400) |

(37,000,000) |

|

사무용비품의 취득 |

(62,628,232) |

(51,865,575) |

|

건설중인자산의 취득 |

(583,705,975) |

(128,833,169) |

|

컴퓨터소프트웨어의 취득 |

(15,150,000) |

(10,600,000) |

|

무형자산의 취득 |

||

|

재무활동현금흐름 |

646,021,456 |

(558,104,483) |

|

단기차입금의 증가 |

1,000,000,000 |

656,393,293 |

|

장기차입금의 증가 |

660,000,000 |

|

|

자기주식의 처분 |

184,962,000 |

|

|

단기차입금의 상환 |

(1,000,000,000) |

(1,087,257,665) |

|

장기차입금의 상환 |

||

|

금융리스부채의 지급 |

(198,940,544) |

(127,240,111) |

|

현금및현금성자산에 대한 환율변동효과 |

14,488,611 |

20,619,485 |

|

현금및현금성자산의순증가(감소) |

(571,836,606) |

458,703,959 |

|

기초현금및현금성자산 |

8,854,724,132 |

7,729,624,641 |

|

기말현금및현금성자산 |

8,282,887,526 |

8,188,328,600 |

3. 연결재무제표 주석

| 제7(당) 1분기말 2022년 3월 31일 현재 |

| 제6(전) 기말 2021년 12월 31일 현재 |

| 나무기술 주식회사 |

1. 일반사항

이 연결재무제표는 한국채택국제회계기준서 제1110호 '연결재무제표'에 의한 지배회사인 나무기술 주식회사(이하 "회사")와 아스펜스 주식회사, 아콘소프트 주식회사, 나무ICT 주식회사, 나무인텔리전스 주식회사, NAMUTECH JAPAN, NANJING NAMUTECH, NAMUTECH AMERICA, NAMUTECH VIETNAM, NAMUTECH SINGAPORE 9개 종속기업(이하 "종속기업")(이하 나무기술 주식회사와 그 종속기업을 일괄하여 "연결회사")를 연결대상으로 하여 작성된 연결재무제표입니다.

(1) 지배기업의 개요

나무기술 주식회사(이하 "회사")는 2001년 11월 11일에 설립되었으며 주업종은 소프트웨어자문, 개발 및 공급으로, 서울특별시 강남구 삼성로 531, 고운빌딩 5층에 본점을 두고 있습니다.

나무기술 주식회사는 코스닥 시장 상장을 위하여 교보비엔케이 기업인수목적 주식회사(2016년 3월 30일 설립, 2016년 9월 7일 코스닥 시장 상장)와 2018년 7월 2일 합병계약을 체결하였으며, 2018년 11월 27일을 합병기일로 하여 합병을 완료하였습니다. 법률적으로 상장법인인 교보비엔케이기업인수목적 주식회사(합병회사)가 비상장법인인 나무기술 주식회사(피합병회사)를 흡수합병하였으며, 합병 이후 2018년 12월4일 회사명을 나무기술 주식회사로 변경하였습니다.

한편, 당분기말 현재 주요 주주현황은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 이수병 | 6,377,484 | 18.62% |

| 정중현 | 1,622,468 | 4.74% |

| 자기주식 | 1,530,532 | 4.47% |

| 정철 | 1,322,388 | 3.86% |

| 기타 | 23,388,828 | 68.31% |

| 합계 | 34,241,700 | 100.00% |

(2) 종속기업의 개요

| 기업명 | 지분율 | 소재지 | 업 종 | 결산일 | 지배력판단근거 | |

|---|---|---|---|---|---|---|

| 당분기 | 전기 | |||||

| NAMUTECH JAPAN | 99.97% | 99.97% | 일본 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| NANJING NAMUTECH | 100.00% | 100.00% | 중국 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| NAMUTECH AMERICA | 100.00% | 100.00% | 미국 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| NAMUTECH VIETNAM | 100.00% | 100.00% | 베트남 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| NAMUTECH SINGAPORE | 99.99% | 99.99% | 싱가포르 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| 아스펜스㈜ | 100.00% | 100.00% | 국내 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| 아콘소프트㈜ | 54.70% | 54.70% | 국내 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| 나무ICT㈜ | 62.50% | 62.50% | 국내 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

| 나무인텔리전스㈜ | 70.00% | 70.00% | 국내 | 소프트웨어개발및공급 외 | 2022.03.31 | 의결권과반수보유 |

(3) 종속기업의 요약 재무정보

(단위 : 천원)

| 구 분 | NAMUTECH JAPAN |

NANJING NAMUTECH |

NAMUTECH AMERICA |

NAMUTECH VIETNAM |

NAMUTECH SINGAPORE |

아스펜스㈜ | 아콘소프트㈜ | 나무ICT㈜ | 나무 인텔리전스㈜ |

|---|---|---|---|---|---|---|---|---|---|

| 유동자산 | 1,673,388 | 1,837 | 377,686 | 201,954 | 148,790 | 10,705,550 | 3,912,020 | 5,185,097 | 242,992 |

| 비유동자산 | 368,323 | - | 2,821 | - | - | 951,506 | 907,235 | 1,024,938 | 68,117 |

| 자산 소계 | 2,041,711 | 1,837 | 380,507 | 201,954 | 148,790 | 11,657,056 | 4,819,255 | 6,210,035 | 311,109 |

| 유동부채 | 292,454 | 16,558 | 2,946 | - | - | 10,107,150 | 308,926 | 3,562,075 | 49,406 |

| 비유동부채 | 63,998 | - | - | - | - | 441,138 | 755,130 | 33,242 | 5,686 |

| 부채 소계 | 356,452 | 16,558 | 2,946 | - | - | 10,548,288 | 1,064,056 | 3,595,317 | 55,092 |

| 자본 소계 | 1,685,260 | (14,721) | 377,561 | 201,954 | 148,790 | 1,108,768 | 3,755,199 | 2,614,719 | 256,018 |

| 매출액 | 1,235,590 | - | - | - | - | 4,465,372 | 16,764 | 3,935,797 | - |

| 당분기순손익 | 230,891 | - | (5,167) | (3,828) | (2,031) | 18,974 | (739,899) | (99,003) | (289,789) |

| 기타포괄손익 | (350,170) | (291) | 7,973 | 3,529 | 3,143 | - | - | - | - |

| 총포괄손익 | (119,279) | (291) | 2,806 | (299) | 1,112 | 18,974 | (739,899) | (99,003) | (289,789) |

(4) 비지배지분

보고기간말 현재 비지배지분이 보유한 소유지분율과 재무상태, 경영성과 중 비지배지분에 귀속되는 몫의 내역은 다음과 같습니다.

(단위 : 천원)

| 구 분 | NAMUTECH JAPAN |

NANJING NAMUTECH |

NAMUTECH AMERICA |

NAMUTECH VIETNAM |

NAMUTECH SINGAPORE |

아스펜스㈜ | 아콘소프트㈜ | 나무ICT㈜ | 나무 인텔리전스 |

|---|---|---|---|---|---|---|---|---|---|

| 비지배지분이 보유한 소유지분율 | 0.03% | - | - | - | - | - | 45.3% | 37.5% | 30% |

| 누적비지배지분 | 506 | - | - | - | - | - | 1,657,946 | 980,520 | 62,801 |

| 비지배지분에 귀속되는 연결당분기순이익 |

69 | (345,136) | 16,984 | (71,085) |

2. 연결재무제표 작성기준 및 유의적인 회계정책

연결재무제표는 한국채택국제회계기준에 따라 작성되었으며 연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기 재무제표 작성시채택한 회계정책과 동일하게 적용되었습니다.

연결재무제표 작성을 위하여 채택한 중요한 회계정책은 다음과 같습니다.

(1) 회계정책과 공시의 변경

1) 회사가 채택한 제ㆍ개정 기준서

연결회사는 2022년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(가) 기업회계기준서 제1103호 '사업결합’(개정): '개념체계’에 대한 참조

개정사항은 사업결합 시 인식할 자산과 부채는 개정된 재무보고를 위한 개념체계의 자산과 부채의 정의를 참조하도록 하되, 기준서 제1037호 '충당부채, 우발부채 및 우발자산’ 및 해석서 제2121호 '부담금’의 적용범위에 포함되는 부채 및 우발부채에대해서는 해당 기준서에서 정의한 과거사건, 현재의무 및 의무발생사건 등의 기준을 적용하도록 기준서 제1103호 인식 예외를 추가하고, 취득자는 취득일에 우발자산을 인식하지 않는다는 점을 포함하고 있습니다. 동 개정사항이 연결재무제표에 미치는 영향은 중요하지 않습니다.

(나) 기업회계기준서 제1016호 '유형자산’(개정): 의도한 방식으로 사용하기 전에 생산된 재화의 매각

개정사항은 경영진이 의도한 방식으로 유형자산을 가동될 수 있는 장소와 상태에 이르기 전에 생산된 재화(예: 시제품)의 판매에서 발생하는 매각금액과 그 재화의 원가는 유형자산의 취득원가의 차감으로 인식하지 않고 당기손익으로 인식한다는 것을 주된 내용으로 하고 있습니다. 동 개정사항이 연결재무제표에 미치는 영향은 중요하지 않습니다.

(다) 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산’(개정): 손실부담계약의 계약이행원가

개정사항은 손실부담계약의 회피불가능 원가를 구성하는 계약이행원가가, 그 계약을이행하는데 드는 증분원가와 계약을 이행하는데 직접 관련되는 그 밖의 원가 배분액으로 구성됨을 명확히 하고 있습니다. 동 개정사항이 연결재무제표에 미치는 영향은 중요하지 않습니다.

(라) 한국채택국제회계기준 2018-2020 연차개선

한국채택국제회계기준 2018-2020연차개선은 다음과 같으며, 동 개정사항이 연결재무제표에 미치는 영향은 중요하지 않습니다.

- 제1101호 ‘한국채택국제회계기준의 최초 채택’: 최초채택기업인 종속기업

- 제1109호 ‘금융상품’: 금융부채 제거 목적의 10% 테스트 관련 수수료

- 제1116호 ‘리스’: 리스 인센티브

- 제1041호 ‘농림어업’: 공정가치 측정

2) 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 회사가 조기 적용하지 아니한 제개정 기준서 및 해석서는 다음과 같습니다.

(가) 기업회계기준서 제1001호 '재무제표 표시’(개정): 유동부채와 비유동부채의 분류 및 중요한 회계정책의 공시

개정사항은 보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않으며 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됨을 명확히 하고 있습니다. 또한, 유의적인 회계정책이 아닌 중요한 회계정책을 공시하고, 중요하지 않은 회계정책을 공시하는 경우에는 그 정보가 중요한 회계정책 정보를 불분명하게 하지 않도록 추가 개정되었습니다. 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정사항이 연결재무제표에 미치는 영향이 중요하지 않을 것으로 예상하고 있습니다.

(나) 기업회계기준서 제1008호 '회계정책, 회계추정치 변경 및 오류’(개정): 회계추정치 정의

개정사항은 ‘회계추정의 변경’에 대한 정의를 삭제하고 ‘회계추정치’에 대한 정의를 추가하여, 회계정책에서 측정불확실성을 고려하여 회계추정치를 개발하도록 하는 경우 추정치 개발 시 사용한 측정기법과 투입변수는 회계추정치에 포함되어 측정기법이나 투입변수의 변경이 전기오류수정으로 인한 것이 아닌 한 회계정책의 변경이 아닌 회계추정치의 변경임을 명확히 하고 있습니다. 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정사항이 연결재무제표에 미치는 영향이 중요하지 않을 것으로 예상하고 있습니다.

(다) 기업회계기준서 제1012호 '법인세’(개정): 이연법인세 최초 인식 예외 규정의 요건 추가

개정사항은 이연법인세의 최초 인식 예외 규정에 ‘거래 당시 동일한 금액으로 가산할 일시적차이와 차감할 일시적차이가 생기지는 않는다’는 요건을 추가하여, 단일 거래에서 자산과 부채를 최초 인식할 때 동일한 금액의 가산할 일시적차이와 차감할 일시적차이가 생기는 경우에는 이연법인세 자산과 부채를 모두 인식해야 함을 명확히 하고 있습니다. 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정사항이 연결재무제표에 미치는 영향이 중요하지 않을 것으로 예상하고 있습니다.

(라) 기업회계기준서 제1117호 '보험계약’(제정): 기준서 제1104호 '보험계약’ 대체

기준서 제1117호 '보험계약’은 보험계약의 인식과 측정을 다룬 종전 기준서 제1104호 '보험계약’을 대체합니다. 해당 기준서는 보험계약을 발행한 기업의 유형과 관계없이 모든 보험계약에 포괄적이고 일반적인 모형을 제시합니다. 동 기준서는 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 기준서 제1109호 '금융상품'을 적용한 기업은 조기적용이 허용됩니다. 연결회사는 동 개정사항이 연결재무제표에 미치는 영향이 중요하지 않을 것으로 예상하고 있습니다.

(2) 재무제표 작성기준

1) 회계기준

연결재무제표는 주식회사 등의 외부감사에 관한 법률에서 규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 작성되었습니다.

2) 측정기준

연결재무제표는 금융상품 등 아래의 회계정책에서 별도로 언급하고 있는 사항을 제외하고는 역사적원가를 기준으로 작성되었습니다.

3) 기능통화와 표시통화

연결재무제표는 회사의 기능통화이면서 표시통화인 "원(KRW)"으로 표시되고 있으며별도로 언급하고 있는 사항을 제외하고는 "원(KRW)" 단위로 표시되고 있습니다.

3. 금융상품의 범주 및 상계

(1) 금융자산의 범주

(단위 : 천원)

| 과 목 | 당분기 | 전기 | ||||

|---|---|---|---|---|---|---|

| 상각후원가측정 금융자산 |

당기손익-공정가치 측정금융자산 |

기타포괄손익- 공정가치측정 금융자산 |

상각후원가측정 금융자산 |

당기손익-공정가치 측정금융자산 |

기타포괄손익- 공정가치측정 금융자산 |

|

| 유동: | ||||||

| 현금및현금성자산 | 8,282,888 | - | 8,854,724 | - | - | |

| 매출채권 | 20,781,481 | - | 28,411,909 | - | - | |

| 단기대여금 | 133,296 | - | 134,296 | - | - | |

| 미수금 | 286,551 | - | 63,813 | - | - | |

| 미수수익 | 14,494 | - | 23,949 | - | - | |

| 단기금융상품 | 1,589,413 | 9,245,161 | 3,247,159 | 9,311,677 | - | |

| 소 계 | 31,088,123 | 9,245,161 | - | 40,735,850 | 9,311,677 | - |

| 비유동: | ||||||

| 장기금융상품 | 911,698 | - | - | 321,920 | - | - |

| 임차보증금 | 693,715 | - | - | 779,157 | - | - |

| 기타보증금 | 573,511 | - | - | 477,551 | - | - |

| 소 계 | 2,178,924 | - | - | 1,578,628 | - | - |

| 합 계 | 33,267,047 | 9,245,161 | - | 42,314,478 | 9,311,677 | - |

(2) 금융부채의 범주

(단위 : 천원)

| 과 목 | 당기손익-공정가치측정 금융부채 | 상각후원가로 측정하는 금융부채 | ||

|---|---|---|---|---|

| 당분기 | 전기 | 당분기 | 전기 | |

| 유동: | ||||

| 매입채무 | - | - | 28,109,218 | 29,086,052 |

| 미지급금 | - | - | 2,052,346 | 1,650,286 |

| 미지급비용 | - | - | 445,560 | 521,553 |

| 단기차입금 | - | - | 2,425,000 | 2,425,000 |

| 유동성전환사채 | - | - | 1,000,000 | 1,000,000 |

| 유동성파생상품부채 | 137,289 | 162,334 | - | - |

| 유동리스부채 | - | 583,091 | 545,559 | |

| 소 계 | 137,289 | 162,334 | 34,615,215 | 35,228,450 |

| 비유동: | ||||

| 장기차입금 | - | - | 5,200,000 | 4,540,000 |

| 비유동리스부채 | - | - | 331,606 | 356,137 |

| 소 계 | - | - | 5,531,606 | 4,896,137 |

| 합 계 | 137,289 | 162,334 | 40,146,821 | 40,124,587 |

(3) 금융상품 범주별 순손익

(당분기)

(단위 : 천원)

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 |

당기손익-공정가치 측정 금융부채 |

상각후원가로 측정하는 금융부채 |

합 계 |

|---|---|---|---|---|---|

| 이자수익 | 37,416 | - | - | - | 37,416 |

| 이자비용 | - | - | - | (39,727) | (39,727) |

| 당기손익-공정가치 측정금융자산 평가이익 |

- | 4,656 | - | - | 4,656 |

| 당기손익-공정가치 측정금융자산 처분이익 |

- | 52,419 | - | - | 52,419 |

| 당기손익-공정가치 측정금융자산 평가손실 |

- | (2,771) | - | - | (2,771) |

| 파생상품평가손익 | - | - | 25,046 | - | 25,046 |

| 합 계 | 37,416 | 54,304 | 25,046 | (39,727) | 77,039 |

(전분기)

| 구 분 | 상각후원가측정 금융자산 |

당기손익-공정가치 측정 금융자산 |

당기손익-공정가치 측정 금융부채 |

상각후원가로 측정하는 금융부채 |

합 계 |

|---|---|---|---|---|---|

| 이자수익 | 66,286 | - | - | - | 66,286 |

| 이자비용 | - | - | - | (293,721) | (293,721) |

| 당기손익-공정가치측정금융자산 평가이익 | - | 2,207 | - | - | 2,207 |

| 당기손익-공정가치측정금융자산 평가손실 | - | (4,638) | - | - | (4,638) |

| 파생상품평가이익 | - | - | 434,893 | - | 434,893 |

| 합 계 | 66,286 | (2,431) | 434,893 | (293,721) | 205,027 |

(4) 금융자산과 금융부채의 상계

금융자산과 금융부채의 상계내용 및 실행가능한 일괄상계약정 또는 이와 유사한 약정의 적용을 받는 금융자산 및 금융부채는 없습니다.

4. 공정가치

(1) 금융상품의 종류별 장부금액과 공정가치의 비교내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산: | ||||

| 현금및현금성자산 | 8,282,888 | (*1) | 8,854,724 | (*1) |

| 매출채권 | 20,781,481 | (*1) | 28,411,909 | (*1) |

| 단기대여금 | 133,296 | (*1) | 134,296 | (*1) |

| 미수금 | 286,551 | (*1) | 63,813 | (*1) |

| 미수수익 | 14,494 | (*1) | 23,949 | (*1) |

| 당기손익-공정가치측정금융자산 | 9,245,161 | 9,245,161 | 9,311,677 | 9,311,677 |

| 단기금융상품 | 1,589,413 | (*1) | 3,247,159 | (*1) |

| 장기금융상품 | 911,698 | (*1) | 321,920 | (*1) |

| 임차보증금 | 693,715 | (*1) | 779,157 | (*1) |

| 기타보증금 | 573,511 | (*1) | 477,551 | (*1) |

| 합 계 | 42,512,208 | - | 51,626,155 | - |

| 금융부채: | ||||

| 매입채무 | 28,109,218 | (*1) | 29,086,052 | (*1) |

| 미지급금 | 2,052,346 | (*1) | 1,650,286 | (*1) |

| 미지급비용 | 445,560 | (*1) | 521,553 | (*1) |

| 단기차입금 | 2,425,000 | (*1) | 2,425,000 | (*1) |

| 유동리스부채 | 583,091 | (*2) | 545,559 | (*2) |

| 장기차입금 | 5,200,000 | (*1) | 4,540,000 | (*1) |

| 전환사채 | 1,000,000 | (*1) | 1,000,000 | (*1) |

| 파생상품부채 | 137,289 | 137,289 | 162,334 | 162,334 |

| 비유동리스부채 | 331,606 | (*2) | 356,137 | (*2) |

| 합 계 | 40,284,110 | - | 40,286,921 | - |

(*1) 장부금액이 공정가치의 합리적인 근사치이므로 공정가치 공시에서 제외하였습니다.

(*2) 리스부채는 기준서 제1107호에 따라 공정가치 공시에서 제외하였습니다.

(2) 공정가치로 측정되는 자산ㆍ부채의 공정가치 측정치

1) 공정가치 서열체계 및 측정방법

공정가치란 측정일에 시장참여자 사이의 정상거래에서 자산을 매도할 때 받거나 부채를 이전할 때 지급하게 될 가격을 의미합니다. 공정가치 측정은 측정일에 현행 시장 상황에서 자산을 매도하거나 부채를 이전하는 시장참여자 사이의 정상거래에서의가격을 추정하는 것으로, 회사는 공정가치 평가시 시장정보를 최대한 사용하고, 관측가능하지 않은 변수는 최소한으로 사용하고 있습니다.

연결회사는 공정가치로 측정되는 자산ㆍ부채를 공정가치 측정에 사용된 투입변수에 따라다음과 같은 공정가치 서열체계로 분류하였습니다.

수준1 : 활성시장에서 공시되는 가격을 공정가치로 측정하는 자산·부채의 경우 동 자산ㆍ부채의 공정가치는 수준1로 분류됩니다.

수준2 : 가치평가기법을 사용하여 자산ㆍ부채의 공정가치를 측정하는 경우, 모든 유의적인 투입변수가 시장에서 관측한 정보에 해당하면 자산·부채의 공정가치는 수준2로 분류됩니다.

수준3 : 가치평가기법을 사용하여 자산ㆍ부채의 공정가치를 측정하는 경우, 하나 이상의 유의적인 투입변수가 시장에서 관측불가능한 정보에 해당하면 동 금융상품의 공정가치는 수준3으로 분류됩니다.

자산ㆍ부채의 공정가치는 자체적으로 개발한 내부평가모형을 통해 평가한 값을 사용하거나 독립적인 외부평가기관이 평가한 값을 제공받아 사용하고 있습니다.

2) 공정가치 서열체계별 공정가치

보고기간종료일 현재 금융상품의 수준별 공정가치는 다음과 같습니다.

(당분기)

(단위 : 천원)

| 구 분 | 수준1 | 수준2 | 수준3 | 합 계 |

|---|---|---|---|---|

| 파생상품부채 | - | 137,289 | - | 137,289 |

| 당기손익-공정가치측정금융자산 | - | - | 9,245,161 | 9,245,161 |

(전기)

(단위 : 천원)

| 구 분 | 수준1 | 수준2 | 수준3 | 합 계 |

|---|---|---|---|---|

| 파생상품부채 | - | 162,334 | - | 162,334 |

| 당기손익-공정가치측정금융자산 | - | - | 9,311,677 | 9,311,677 |

3) 가치평가기법과 투입변수

보고기간종료일 현재 공정가치가 공시되는 금융상품의 가치평가기법과 투입변수는 다음과 같습니다.

(당분기)

(단위 : 천원)

| 과목 | 서열체계 | 장부금액 | 공정가치 | 가치평가기법 | 투입변수 |

|---|---|---|---|---|---|

| 파생상품부채 | 수준2 | 137,289 | 137,289 | 옵션가격결정모형 (이항모형) |

금리, 주가변동성 |

| 당기손익-공정가치측정 금융자산 | 수준3 | 9,245,161 | 9,245,161 | 현금흐름할인법 | 할인율 |

(전기)

(단위 : 천원)

| 과목 | 서열체계 | 장부금액 | 공정가치 | 가치평가기법 | 투입변수 |

|---|---|---|---|---|---|

| 파생상품부채 | 수준2 | 162,334 | 162,334 | 옵션가격결정모형 (이항모형) |

금리, 주가변동성 |

| 당기손익-공정가치측정 금융자산 | 수준3 | 9,311,677 | 9,311,677 | 현금흐름할인법 | 할인율 |

한편, 당분기 중 공정가치 서열체계의 수준 이동은 없었습니다.

5. 현금및현금성자산

현금및현금성자산의 내용은 다음과 같습니다.

(단위 : 천원)

| 구분 | 당분기 | 전기 |

|---|---|---|

| 현금 | 495 | - |

| 예금 | 8,282,393 | 8,854,724 |

| 합 계 | 8,282,888 | 8,854,724 |

6. 매출채권 및 기타채권

(1) 매출채권 및 기타채권의 내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권 | 22,419,582 | - | 29,631,226 | - |

| 차감: 손실충당금 | (1,638,101) | - | (1,219,317) | - |

| 소 계 | 20,781,481 | - | 28,411,909 | - |

| 단기대여금 | 348,120 | - | 349,120 | - |

| 차감: 손실충당금 | (214,824) | - | (214,824) | - |

| 소 계 | 133,296 | - | 134,296 | - |

| 미수금 | 286,551 | - | 63,813 | - |

| 미수수익 | 14,494 | - | 23,949 | - |

| 합 계 | 21,215,822 | - | 28,633,967 | - |

(2) 손실충당금의 변동내용은 다음과 같습니다.

(당분기)

(단위 : 천원)

| 구분 | 기초 | 설정 | 제각 | 환입 | 기말 |

|---|---|---|---|---|---|

| 매출채권 | 1,219,318 | 418,784 | - | - | 1,638,101 |

| 단기대여금 | 214,823 | - | - | - | 214,823 |

| 합 계 | 1,434,141 | 418,784 | - | - | 1,852,925 |

(전기)

(단위 : 천원)

| 구분 | 기초 | 설정 | 제각 | 환입 | 기말 |

|---|---|---|---|---|---|

| 매출채권 | 1,287,825 | (68,507) | - | - | 1,219,318 |

| 단기대여금 | 211,500 | 3,324 | - | - | 214,824 |

| 합 계 | 1,499,325 | (65,183) | - | - | 1,434,142 |

(3) 당분기말 현재 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용하고 있으며, 매출채권의 신용위험정보의 세부내용은 다음과 같습니다.

(당분기)

(단위 : 천원)

|

구 분 |

연체된 일수 |

|||||

|---|---|---|---|---|---|---|

| 설정제외 | 6개월 이하 | 12개월 이하 | 1년 초과 | 2년초과 |

계 |

|

|

총장부금액 |

13,275,998 | 7,227,966 | 377,124 | 703,169 | 835,326 | 22,419,583 |

| 기대손실율 | 0.0% | 1.0% | 50.0% | 75.0% | 100.0% | 7.3% |

| 전체기간기대손실 | - | 72,280 | 203,120 | 527,376 | 835,326 | 1,638,101 |

|

순장부금액 |

13,275,998 | 7,155,686 | 174,004 | 175,793 | - | 20,781,481 |

(전기)

(단위 : 천원)

|

구 분 |

연체된 일수 |

|||||

|---|---|---|---|---|---|---|

| 설정제외 | 6개월 이하 | 12개월 이하 | 1년 초과 | 2년초과 |

계 |

|

|

총장부금액 |

11,889,140 | 16,434,578 | 451,584 | 158,098 | 697,826 | 29,631,226 |

| 기대손실율 | 0.0% | 1.0% | 50.0% | 75.0% | 100.0% | 4.1% |

| 전체기간기대손실 | - | 164,346 | 238,572 | 118,573 | 697,826 | 1,219,317 |

|

순장부금액 |

11,889,140 | 16,270,232 | 213,012 | 39,525 | - | 28,411,909 |

7. 재고자산

재고자산의 내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||||

|---|---|---|---|---|---|---|

| 취득원가 | 평가손실 충당금 |

장부금액 | 취득원가 | 평가손실 충당금 |

장부금액 | |

| 상품 | 15,582,706 | (360,984) | 15,221,722 | 8,659,357 | (360,984) | 8,298,373 |

| 저장품 | 121,873 | - | 121,873 | 120,833 | - | 120,833 |

| 합계 | 15,704,579 | (360,984) | 15,343,595 | 8,780,190 | (360,984) | 8,419,206 |

8. 공정가치금융자산

(1) 공정가치금융자산의 구성내역은 다음과 같습니다.

1) 당기손익-공정가치측정금융자산

(단위 : 천원)

| 구분 | 당분기 | 전기 |

|---|---|---|

| 채무상품 | 9,245,161 | 9,311,677 |

2) 기타포괄손익-공정가치측정금융자산

(단위 : 천원)

| 구분 | 당분기 | 전기 |

|---|---|---|

| 지분상품 | - | - |

(2) 공정가치금융자산의 변동내역은 다음과 같습니다.

1) 당기손익-공정가치측정금융자산

(단위 : 천원)

| 구분 | 당분기 | 전기 |

|---|---|---|

| 기초 | 9,311,677 | 6,932,681 |

| 증가 | 7,538,724 | 29,220,913 |

| 감소 | (7,674,326) | (26,872,694) |

| 공정가치평가 | 1,884 | 13,031 |

| 기타 | 67,202 | 17,746 |

| 기말 | 9,245,161 | 9,311,677 |

2) 기타포괄손익-공정가치측정금융자산

(단위 : 천원)

| 구분 | 당분기 | 전기 |

|---|---|---|

| 기초 | 998,990 | |

| 취득 | ||

| 대체(*1) | (998,990) | |

| 기말 | - |

(*1) 회사는 2020년 2월 12일 (주)인피노브의 지분을 취득하여, 기타포괄손익-공정가치측정금융자산(지분증권)으로 분류하였으며, 2021년 1월 13일 추가 지분 취득하여 관계기업으로 재분류하였습니다.

9. 기타금융자산

기타금융자산의 내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 단기금융상품 | 1,589,413 | - | 3,247,159 | - |

| 장기금융상품 | - | 911,698 | - | 321,920 |

| 임차보증금 | - | 693,715 | - | 779,157 |

| 기타보증금 | - | 573,511 | - | 477,551 |

| 합 계 | 1,589,413 | 2,178,924 | 3,247,159 | 1,578,628 |

10. 기타유동자산

기타유동자산의 내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 선급금 | 3,864,938 | - | 3,566,498 | - |

| 선급비용 | 104,431 | - | 116,215 | - |

| 부가세대급금 | 192,111 | - | 315,148 | |

| 합 계 | 4,161,480 | - | 3,997,861 | - |

11. 관계기업투자주식

(1) 관계기업투자의 내역은 다음과 같습니다.

(단위 : 천원)

| 기업명 | 소재지 | 결산일 | 측정방법 | 당분기 | 전기 | ||

|---|---|---|---|---|---|---|---|

| 지분율 | 장부금액 | 지분율 | 장부금액 | ||||

| ㈜스마트씨앤아이 | 한국 | 2022.03.31 | 지분법 | 27.27% | 398,833 | 27.27% | 401,050 |

| (주)사이람 | 한국 | 2022.03.31 | 지분법 | 25.00% | 1,020,470 | 25.00% | 1,051,415 |

| ㈜데브스택 |

한국 | 2022.03.31 | 지분법 | 21.56% | 943,209 | 21.56% | 969,190 |

| (주)인피노브 | 한국 | 2022.03.31 | 지분법 | 30.00% | 1,821,022 | 30.00% | 1,845,681 |

| 합 계 | - | - | - | - | 4,183,534 | - | 4,267,336 |

(2) 관계기업투자의 변동내역은 다음과 같습니다.

(당분기)

(단위 : 천원)

| 기업명 | 기초 | 취득 | 처분 | 지분법손익 | 기타자본변동 | 기말 |

|---|---|---|---|---|---|---|

| ㈜스마트씨앤아이 | 401,050 | - | - | (2,217) | - | 398,833 |

| ㈜사이람 | 1,051,415 | - | - | (30,945) | - | 1,020,470 |

| ㈜데브스택 |

969,190 | - | - | (25,981) | - | 943,209 |

| 인피노브㈜ | 1,845,681 | - | - | (65,794) | 41,135 | 1,821,022 |

| 합 계 | 4,267,336 | - | - | (124,937) | 41,135 | 4,183,534 |

(전기)

(단위 : 천원)

| 기업명 | 기초 | 취득 | 처분 | 지분법손익 | 기타자본변동 | 기말 |

|---|---|---|---|---|---|---|

| ㈜스마트씨앤아이 | 388,838 | - | - | 12,212 | - | 401,050 |

| ㈜사이람 | 1,078,606 | - | - | (27,191) | - | 1,051,415 |

| ㈜데브스택 |

1,100,115 | - | - | (130,925) | - | 969,190 |

| 인피노브㈜ | - | 1,997,953 | - | (152,272) | - | 1,845,681 |

| 합 계 | 2,567,559 | 1,997,953 | - | (298,176) | - | 4,267,336 |

(3) 보고기간종료일 현재 관계기업의 요약 재무정보는 다음과 같습니다.

(당분기)

(단위 : 천원)

| 구 분 | ㈜스마트씨앤아이 | ㈜사이람 | ㈜데브스택 | 인피노브㈜ |

|---|---|---|---|---|

| 유동자산 | 2,111,189 | 627,687 | 925,477 | 1,405,556 |

| 비유동자산 | 438,325 | 236,093 | 800,208 | 543,863 |

| 자산 소계 | 2,549,514 | 863,780 | 1,725,685 | 1,949,419 |

| 유동부채 | 1,087,125 | 149,388 | 74,667 | 188,935 |

| 비유동부채 | - | 292,222 | 500,000 | 362,695 |

| 부채 소계 | 1,087,125 | 441,610 | 574,667 | 551,630 |

| 자본 소계 | 1,462,389 | 422,170 | 1,151,018 | 1,397,789 |

| 매출액 | 236,000 | 203,687 | 293,838 | 357,700 |

| 당분기순손익 | 18,504 | (123,780) | (120,504) | (234,987) |

| 기타포괄손익 | - | - | - | - |

| 총포괄손익 | 18,504 | (123,780) | (120,504) | (234,987) |

(전기)

(단위 : 천원)

| 구 분 | ㈜스마트씨앤아이 | ㈜사이람 | ㈜데브스택 | 인피노브㈜ |

|---|---|---|---|---|

| 유동자산 | 1,530,168 | 737,160 | 1,169,969 | 1,616,455 |

| 비유동자산 | 438,325 | 247,922 | 752,933 | 499,515 |

| 자산 소계 | 1,968,493 | 985,082 | 1,922,902 | 2,115,970 |

| 유동부채 | 497,974 | 168,299 | 151,381 | 263,400 |

| 비유동부채 | - | 270,833 | 500,000 | 372,582 |

| 부채 소계 | 497,974 | 439,132 | 651,381 | 635,982 |

| 자본 소계 | 1,470,519 | 545,950 | 1,271,521 | 1,479,988 |

| 매출액 | 1,685,977 | 1,063,502 | 1,890,502 | 1,657,793 |

| 당분기순손익 | 44,778 | (108,765) | (597,893) | (918,997) |

| 기타포괄손익 | - | - | - | - |

| 총포괄손익 | 44,778 | (108,765) | (597,893) | (918,997) |

12. 유형자산

(1) 유형자산의 내용은 다음과 같습니다.

(당분기)

(단위 : 천원)

| 구 분 | 취득원가 | 감가상각누계액 | 정부보조금 | 장부가액 |

|---|---|---|---|---|

| 토지 | 10,045,333 | - | - | 10,045,333 |

| 시설장치 | 432,464 | (104,741) | - | 327,723 |

| 차량운반구 | 86,588 | (39,194) | - | 47,394 |

| 비품 | 1,142,061 | (633,763) | (97,337) | 410,961 |

| 건설중인자산 | 4,882,364 | - | - | 4,882,364 |

| 사용권자산 | 2,009,945 | (1,102,808) | - | 907,137 |

| 합 계 | 18,598,755 | (1,880,506) | (97,337) | 16,620,912 |

(전기)

(단위 : 천원)

| 구 분 | 취득원가 | 감가상각누계액 | 정부보조금 | 장부가액 |

|---|---|---|---|---|

| 토지 | 10,045,333 | - | - | 10,045,333 |

| 시설장치 | 308,241 | (117,010) | - | 191,231 |

| 차량운반구 | 86,588 | (35,784) | - | 50,804 |

| 비품 | 1,081,408 | (586,020) | (77,387) | 418,001 |

| 건설중인자산 | 4,298,658 | - | - | 4,298,658 |

| 사용권자산 | 1,922,329 | (1,034,014) | - | 888,315 |

| 합 계 | 17,742,557 | (1,772,828) | (77,387) | 15,892,342 |

(2) 유형자산의 변동내역은 다음과 같습니다.

(당분기)

(단위 : 천원)

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 대체 | 기타(*2) | 기말 |

|---|---|---|---|---|---|---|---|

| 토지(*1) | 10,045,333 | - | - | - | - | - | 10,045,333 |

| 시설장치 | 191,230 | 157,805 | (2,211) | (17,656) | - | (1,446) | 327,722 |

| 차량운반구 | 50,805 | - | - | (3,411) | - | - | 47,394 |

| 비품 | 418,001 | 62,628 | - | (41,215) | - | (28,455) | 410,961 |

| 건설중인자산 | 4,298,658 | 583,706 | - | - | - | - | 4,882,364 |

| 사용권자산 | 888,315 | 215,362 | - | (193,318) | - | (3,222) | 907,137 |

| 합 계 | 15,892,342 | 1,019,501 | (2,211) | (255,600) | - | (33,123) | 16,620,911 |

(*1) 순외환차이로 인한 효과가 반영되어 있습니다.

(전기)

(단위 : 천원)

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 대체 | 기타(*2) | 기말 |

|---|---|---|---|---|---|---|---|

| 토지(*1) | 3,530,843 | - | - | - | - | 6,514,490 | 10,045,333 |

| 시설장치 | 208,291 | 48,440 | (14,604) | (49,911) | - | (985) | 191,231 |

| 차량운반구 | 64,991 | - | - | (14,187) | - | - | 50,804 |

| 비품 | 396,168 | 182,237 | (379) | (158,699) | - | (1,324) | 418,003 |

| 건설중인자산 | 283,720 | 4,014,938 | - | - | - | - | 4,298,658 |

| 사용권자산 | 1,247,003 | 387,992 | (28,755) | (720,011) | - | 2,085 | 888,314 |

| 합 계 | 5,731,016 | 4,633,607 | (43,738) | (942,808) | - | 6,514,266 | 15,892,343 |

(3) 정부보조금의 변동내역은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당 기 | 전 기 |

|---|---|---|

| 기초잔액 | 7,314 | 102,172 |

| 정부보조금의 수령액 | 424,579 | 1,241,005 |

| 정부보조금의 사용(비용상계) | (411,529) | (1,294,361) |

| 정부보조금의 사용(자산차감) | (6,314) | - |

| 경상기술료 계상액 | (6,736) | (35,154) |

| 정산금 반환 | (7,314) | (6,349) |

| 기말잔액 | - | 7,313 |

(4) 당분기말 현재 유형자산을 금융기관의 차입금 등에 대한 담보로 제공되고 있는 현황은 다음과 같습니다.

(단위 : 천원)

|

과목 |

장부가액 |

관련부채 |

차입금액 |

채권최고액 |

근저당권자 |

|---|---|---|---|---|---|

| 토지 | 10,045,333 | 장기차입금 | 2,600,000 | 3,240,000 | 산업은행 |

(5) 회사는 인식시점 이후의 측정에 대해 토지를 제외한 유형자산은 원가모형을 적용하고 토지에 대해서는 재평가모형을 적용하여 주기적으로 평가하고 있습니다.

(단위 : 천원)

| 구 분 | 당 기 | 전 기 | ||

|---|---|---|---|---|

|

재평가금액 (장부금액) |

원가모형적용시 장부금액 |

재평가금액 (장부금액) |

원가모형적용시 장부금액 |

|

| 토지 | - | - | 10,045,333 | - |

13. 무형자산

(1) 무형자산의 변동내역은 다음과 같습니다.

(당분기)

(단위 : 천원)

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 기타 | 기말 |

|---|---|---|---|---|---|---|

| 소프트웨어 | 516,938 | 15,150 | - | (33,323) | (4,477) | 494,288 |

| 개발비 | 418,379 | - | - | (39,614) | - | 378,765 |

| 기타의무형자산 | 998 | - | - | - | 998 | |

| 회원권(*1) | 779,860 | - | - | - | - | 779,860 |

| 합 계 | 1,716,175 | 15,150 | - | (72,937) | (4,477) | 1,653,911 |

(*1) 회원권은 비한정내용연수를 가진 무형자산으로 분류하고 상각하지 않고 있습니다.

(전기)

(단위 : 천원)

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 기타 | 기말 |

|---|---|---|---|---|---|---|

| 소프트웨어 | 207,521 | 250,400 | - | (96,340) | 155,357 | 516,938 |

| 개발비 | 590,921 | - | - | (172,541) | - | 418,380 |

| 기타의무형자산 | - | 998 | - | - | 998 | |

| 회원권(*1) | 779,860 | - | - | - | - | 779,860 |

| 합 계 | 1,578,302 | 251,398 | - | (268,881) | 155,357 | 1,716,176 |

(2) 비용으로 인식한 연구와 개발 지출의 총액은 다음과 같습니다.

(단위 : 천원)

| 구분 | 계정과목 | 당분기 | 전기 |

|---|---|---|---|

| 판매비와관리비 | 경상연구개발비 | 781,778 | 809,243 |

14. 매입채무 및 기타채무

매입채무 및 기타채무의 내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 매입채무 | 28,109,218 | - | 29,086,052 | - |

| 미지급금 | 2,052,346 | - | 1,650,286 | - |

| 미지급비용 | 445,560 | - | 521,553 | - |

| 합 계 | 30,607,124 | - | 31,257,891 | - |

15. 차입금 및 사채

(1) 단기차입금의 내용은 다음과 같습니다.

(단위 : 천원)

| 차입처 | 구 분 | 이자율(%) | 당분기 | 전기 |

|---|---|---|---|---|

| 산업은행 | 운전자금 | 3.33 | 1,000,000 | 1,000,000 |

| 국민은행 | 운전자금 | - | - | - |

| 하나은행 | 운전자금 | 3.91 | 300,000 | 300,000 |

| 신한은행 | 운전자금 | 4.04 ~ 4.46 | 1,125,000 | 1,125,000 |

| 신한은행 | Banker's Usance | - | - | - |

| 합 계 | 2,425,000 | 2,425,000 | ||

(2) 장기차입금

1) 장기차입금의 내용은 다음과 같습니다.

(단위 : 천원)

| 차입처 | 구 분 | 연이자율 | 당분기 | 전기 | 상환방법 |

|---|---|---|---|---|---|

| 산업은행 | 시설자금 | 1.44 | 2,600,000 | 2,600,000 | 분할상환 |

| 산업은행 | 시설자금 | 2.69 ~ 3.27 | 2,600,000 | 1,940,000 | - |

| 소계 | - | - | 5,200,000 | 4,540,000 | - |

| 유동성대체액 | - | - | - | ||

| 비유동성잔액 | 5,200,000 | 4,540,000 | - | ||

2) 장기차입금의 연도별 상환계획은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 금 액 |

|---|---|

| 2022년 | - |

| 2023년 | 185,900 |

| 2024년 | 2,971,400 |

| 2024년 이후 | 2,042,700 |

| 합 계 | 5,200,000 |

(3) 전환사채

1) 전환사채 내용은 다음과 같습니다.

(단위: 천원)

| 명 칭 | 구분 | 당분기 | 전기 |

| 제5회 무기명식 무보증 사모 전환사채 | 액면금액 | 1,000,000 | 1,000,000 |

| 전환권조정 | - | - | |

| 합 계 | 1,000,000 | 1,000,000 | |

1) 2020년 6월10일 4,800,000천원 전환청구 행사

2) 2020년 6월11일 1,050,000천원 전환청구 행사

3) 2020년 7월3일 1,100,000천원 전환청구 행사

4) 2020년 7월9일 700,000천원 전환청구 행사

5) 2020년 7월10일 600,000천원 전환청구 행사

6) 2020년 8월5일 300,000천원 전환청구 행사

7) 2020년 8월13일 400,000천원 전환청구 행사

8) 2021년 6월11일 10,000천원 전환청구 행사

9) 2021년 6월18일 2,170,000천원 전환청구 행사

10) 2021년 6월21일 1,005,000천원 전환청구 행사

11) 2021년 6월24일 300,000천원 전환청구 행사

12) 2021년 6월25일 400,000천원 전환청구 행사

13) 2021년 7월6일 10,000천원 전환청구 행사

14) 2021년 7월7일 5,000천원 전환청구 행사

15) 2021년 7월12일 350,000천원 전환청구 행사

16) 2021년 7월30일 700,000천원 전환청구 행사

17) 2021년 8월3일 100,000천원 전환청구 행사

2) 전환사채의 발행조건 및 전환에 관한 주요사항은 다음과 같습니다.

| 구분 | 내용 |

| 사채의 종류 | 제5회차 무기명식 이권부 무보증 사모 전환사채 |

| 사채의 액면금액 | 15,000,000,000원 |

| 발행일 | 2019년 6월 10일 |

| 만기일 | 2024년 6월 10일 |

| 표면이자율 | 0% |

| 만기보장수익률 | 0% |

| 전환으로 인하여 발행할 주식의 종류 |

기명식 보통주식(액면가 100원) |

| 전환가격 | 액면가 100원을 기준으로 1주당2,743원으로 함 (저가 전환사채 및 신주인수권부사채 발행, 유상증자 및 무상증자, 주식배당, 준비금의 자본전입 등에 의하여 필요시 전환가격 조정함) |

| 전환청구기간 | 사채 발행일 후 1년이 경과한 날(2020.06.10)로부터 사채만기일 1개월 전(2024.05.10)까지 |

| 조기상환청구권 | 사채의 발행일로부터 24개월이 되는 2021년 6월 10일 및 이후 매 3개월에 해당하는날에 본 사채의 전부 또는 일부에 대해서 청구할 수 있음 |

3) 전환사채에 내재된 파생상품부채의 장부금액 변동내역은 다음과 같습니다.

(단위 : 천원)

| 구분 | 당분기 | 전기 |

|---|---|---|

| 기초잔액 | 162,334 | 1,571,273 |

| 전환사채의 발행 | - | - |

| 평가손익 | (25,046) | 715,470 |

| 전환권 행사 | - | (2,124,409) |

| 기말잔액 | 137,288 | 162,334 |

16. 기타금융부채

기타금융부채의 내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 리스부채 | 583,091 | 331,606 | 545,559 | 356,137 |

| 파생상품부채 | 137,289 | - | 162,334 | - |

| 합 계 | 720,380 | 331,606 | 707,893 | 356,137 |

17. 기타유동부채

기타유동부채의 내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 선수금 | 1,907,749 | - | 1,492,824 | - |

| 예수금 | 184,886 | - | 244,869 | - |

| 부가세예수금 | - | - | 80,975 | - |

| 합 계 | 2,092,635 | - | 1,818,668 | - |

18. 퇴직급여부채

확정급여채무의 현재가치, 관련 당분기근무원가 및 과거근무원가는 예측단위적립방식을 사용하여 측정되었습니다. 할인율은 평가시점의 퇴직급여채무와 동일한 화폐단위및 유사한 만기를 보유한 우량 회사채 시장수익률을 기준으로 결정하였으며, 장래임금상승률은 물가상승률, 승급 또는 호봉 및 회사의 생산성 등을 고려하여 적용하였습니다. 가장 최근의 사외적립자산과 확정급여채무의 보험수리적 평가는 주식회사 계리법인세종에 의하여 수행되었습니다.

(1) 퇴직급여부채의 내용은 다음과 같습니다.

(단위 : 천원)

| 구분 | 당분기 | 전기 |

|---|---|---|

| 확정급여채무 현재가치 | 4,260,324 | 4,175,109 |

| 사외적립자산 공정가치 | (2,771,852) | (2,702,191) |

| 합 계 | 1,488,472 | 1,472,918 |

(2) 확정급여채무

확정급여채무의 변동내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 |

|---|---|---|

| 기초 확정급여채무 | 4,175,109 | 3,441,117 |

| 당기근무원가 | 287,138 | 1,129,642 |

| 과거근무원가 | - | - |

| 이자비용 | 19,881 | 59,565 |

| 재측정요소 | ||

| 재무적 가정에 의한 차이 | - | (26,349) |

| 지급액 | (244,403) | (428,866) |

| 기타 | 22,599 | - |

| 기말 확정급여채무 | 4,260,324 | 4,175,109 |

(3) 사외적립자산

1) 사외적립자산의 공정가치 변동내용은 다음과 같습니다.

(단위 : 천원)

| 구 분 | 당분기 | 전기 |

|---|---|---|