|

|

대표이사 등의 확인 |

사 업 보 고 서

(제 24 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 3월 23일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 에코프로 |

| 대 표 이 사 : | 이동채 |

| 본 점 소 재 지 : | 충북 청주시 청원구 오창읍 과학산업2로 587-40 |

| (전 화) 043-240-7700 | |

| (홈페이지) http://www.ecopro.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영전략실장 (성 명) 김순주 |

| (전 화) 043-240-7700 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | 1 | - | 2 | 2 |

| 비상장 | 7 | 5 | - | 12 | 3 |

| 합계 | 8 | 6 | - | 14 | 5 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주1) 기업공시서식 작성기준에 따른 주요 종속회사 여부 기준은 다음과 같습니다.

(1) 최근사업연도말 자산총액이 지배회사 연결자산총액의 10% 이상인 종속회사

(2) 최근사업연도말 자산총액이 750억원 이상인 종속회사

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

EcoPro BM America, Inc. | 당기 중 신규 출자 (주요 종속회사인 주식회사 에코프로비엠을 통해 지배) |

| 주식회사 에코프로글로벌 | 당기 중 신설 (주요 종속회사인 주식회사 에코프로비엠을 통해 지배) |

|

| 주식회사 에코로지스틱스 | 당기 중 신설 | |

| 포항 아이스퀘어 그린테크 제1호 벤처투자조합 | 당기 중 신규 출자 | |

| 주식회사 에코프로에이치엔 | 당기 중 공개매수에 따른 신규 편입 | |

| ECOPRO-UK LTD | 당기 중 신설 (주요 종속회사인 주식회사 에코프로에이치엔을 통해 지배) |

|

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적·상업적 명칭

당사의 명칭은 "주식회사 에코프로"이며, 영문명은 "ECOPRO Co., Ltd." 입니다.

다. 설립일자 및 존속기간

당사는 1998년 10월 주식회사 코리아제오륨 이라는 사명으로 설립되어 2001년 02월 주식회사 에코프로로 사명을 변경하였으며, 2007년 7월 코스닥 시장에 상장하였습니다.

라. 본사의 주소, 전화번호 및 홈페이지

주소 : 충북 청주시 청원구 오창읍 과학산업2로 587-40

전화번호 : 043-240-7700

홈페이지 : https://www.ecopro.co.kr

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

주식회사 에코프로는 1998년 설립 되어 미세먼지 저감 및 온실가스 감축 등의 환경사업과 이차전지용 하이니켈 양극재 제조 사업을 영위하였습니다. 2016년 5월, 당사의 이차전지용 하이니켈 양극재 제조 사업을 물적분할 하여 자회사인 주식회사 에코프로비엠을 설립 했으며 2021년 5월, 당사의 환경사업을 인적분할하여 주식회사 에코프로에이치엔을 설립 했습니다. 당사의 주요 사업으로는 자회사에 대한 주식 투자 및 자금조달 지원 등이 있으며, 2021년 사업기간 동안 자회사 등으로부터 배당금 수익 49억원, 업무대행 서비스를 제공하고 수취하는 Shared SVC 수익과 CI 사용료를 포함한 용역 수익 124억원을 인식하였습니다. 당사는 에코프로 가족사의 지주회사로서 보고서 작성기준일(2021년 12월 31일) 현재 당사의 연결대상 종속회사는 에코프로비엠, 에코프로에이치엔 등 총 14개사 입니다. 당사 및 주요 자회사에 대한 상세한 내용은 동 보고서 내 "Ⅱ.사업의 내용"을 참고하시기 바랍니다.

사. 신용평가등에 관한 사항

| 평가일 | 신용등급 | 평가회사 | 평가구분 | 비고 |

|---|---|---|---|---|

| 2021.04.05 | BBB | 이크레더블 | 정기평가 | - |

| 2020.04.28 | BBB- | 이크레더블 | 정기평가 | - |

| 2019.05.02 | BB+ | 이크레더블 | 정기평가 | - |

| 2018.04.24 | BB- | 이크레더블 | 정기평가 | - |

| 2017.04.19 | BB- | 이크레더블 | 정기평가 | - |

※ 평가회사 신용등급 정의

- AAA(최우량) : 상거래 신용능력이 최고 우량한 수준임

- AA(매우우량) : 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음

- A(우량) : 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움

- BBB(양호) : 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음

- BB(보통이상) : 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음

- B(보통) : 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여견 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음

- CCC(보통이하) : 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음

- CC(미흡) : 상거래 신용위험의 가능성이 높음

- C(불량) : 상거래 신용위험의 가능성이 매우 높음

- D(매우불량) : 현재 상거래 신용위험 발생 상태에 있음

- NR(무등급) : 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급

* 'AA'부터 'CCC'까지는 등급내 우열에 따라 '+' 또는 '-'를 부가함.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥 시장 | 2007년 07월 20일 | 해당사항 없음 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

당사의 본점 소재지 변경 내역은 다음과 같습니다.

| 일자 | 주소 | 비고 |

| 2016년 04월 07일 | 충청북도 청주시 청원구 오창읍 과학산업2로 587-40 | - |

나. 경영진의 중요한 변동

최근 5사업연도의 경영진 변동은 다음과 같습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 03월 24일 | 정기주총 | 사내이사 최상운 | - | 사내이사 김병훈 |

| 2017년 03월 28일 | 정기주총 | - | 감사 김상도 | - |

| 2017년 03월 31일 | 정기주총 | - | 사내이사 윤성진 | - |

| 2019년 03월 29일 | 정기주총 | 사외이사 이재훈 사외이사 이수환 |

사내이사 이동채 사외이사 박상조 |

- |

| 2020년 03월 27일 | 정기주총 | - | 사내이사 윤성진 사내이사 최상운 감사 김상도 |

사외이사 이재훈 |

| 2021년 03월 31일 | 정기주총 | 사내이사 박상욱 사외이사 김재정 |

- | 사내이사 윤성진 사외이사 이수환 |

주) 2021년 5월 1일, 회사분할(인적) 진행에 따라 윤성진 사내이사, 이수환 사외이사가 중도퇴임 후 분할신설회사인 주식회사 에코프로에이치엔의 등기이사로 선임되었습니다. 세부 내용은 당사가 2021년 5월 7일 제출한 「사외이사의 선임·해임 또는 중도퇴임에 관한 신고」를 참고하시기 바랍니다.

다. 최대주주의 변동

해당사항이 없어 기재를 생략합니다.

라. 상호의 변경

당사는 대기오염 제어 관련 친환경 핵심소재 및 부품 개발과 이차전지 핵심 소재 국산화 등 에너지/환경개선 전문 회사로서 기업 가치를 확립하고자 주식회사 에코프로로 상호를 변경한 바 있습니다.

1) 연결회사

| 연월 | 변경 전 | 변경 후 |

| 1999년 01월 | 코리아제오륨 | 제오텍코리아 |

| 2001년 02월 | 제오텍코리아 | 에코프로 |

2) 종속회사

| 연월 | 변경 전 | 변경 후 |

| 2012년 05월 | 코틱스 | 에코프로이노베이션 |

| 2019년 11월 | 모브릭 | 에코프로에이피 |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

1) 연결회사

해당사항이 없어 기재를 생략합니다.

2) 관계회사

주식회사 카우치그램은 보고서 작성기준일(2021년 12월 31일) 현재 파산개시 결정 후 수원지방법원 관할 파산절차 진행중에 있으며, 해당 회사에 대한 당사의 주식수(지분율)은 36,000주(47.7%) 입니다.

바. 회사가 합병등을 한 경우 그 내용

1) 분할 내역(주식회사 에코프로에이치엔 인적분할)

당사는 2020년 11월 5일 이사회 결의 및 2021년 3월 31일 제23기 정기 주주총회를 통하여 당사가 영위하는 환경사업부문을 분할하여 분할신설회사(㈜에코프로에이치엔)를 설립하고 분할되는 회사는 존속하여 자회사 관리를 비롯한 투자사업부문을 영위하는 등 인적분할 결정을 진행하였습니다.

| 분할존속회사 | 분할신설회사 | 내용 |

| ㈜에코프로 | ㈜에코프로에이치엔 | 1) 분할방법: 인적분할 2) 분할목적 - 분할 후 분할존속회사와 분할신설회사의 기업가치를 극대화 - 각 사업부문의 전문화 제고 및 핵심사업의 경쟁력 강화 - 핵심역량 강화를 통한 기업가치 및 주주가치 제고 3) 분할비율 - ㈜에코프로 : ㈜에코프로에이치엔 = 0.8301537 : 0.1698463 4) 분할주식수 - ㈜에코프로 : ㈜에코프로에이치엔 = 18,701,387주 : 3,826,233주 5) 분할일정 - 이사회결의일 : 2020년 11월 5일 - 주요사항보고서 제출일 : 2020년 11월 5일 - 상장예비심사신청일 : 2020년 11월 5일 - 주주확정기준일 공고일 : 2020년 12월 16일 - 분할 주주총회를 위한 주주확정일 : 2020년 12월 31일 - 주주총회 소집 공고 및 통지 : 2021년 3월 9일 - 분할계획서 승인을 위한 주주총회일 : 2021년 3월 31일 - 주식병합 공고 및 통지 : 2021년 4월 13일 - 신주배정 기준일: 2021년 4월 30일 - 분할기일 : 2021년 5월 1일 - 분할보고총회일 또는 창립총회일 : 2021년 5월 3일 - 분할등기 신청 : 2021년 5월 3일 - 매매거래 정지기간 : 2021년 4월 29일 ~ 변경상장전일 - 변경상장 및 재상장일 : 2021년 5월 28일 |

주) 당사 인적분할에 관한 기타 세부사항은 2020년 11월 6일 최초 제출한 「주요사항보고서(회사분할결정)」, 2021년 3월 15일 최초 제출한 「투자설명서」및 2021년 5월 4일 제출한 「증권발행실적보고서(합병등)」을 참고하시기 바랍니다.

사. 회사의 업종 또는 주된 사업의 변화

1) 연결회사

당사는 2020년 11월 5일 이사회 결의 및 2021년 3월 31일 제23기 정기 주주총회를 통하여 당사가 영위하는 환경사업부문을 분할하여 분할신설회사를 설립하고 분할되는 회사는 존속하여 자회사 관리를 비롯한 투자사업부문을 영위하는 등 인적분할 결정을 진행하였습니다.

인적분할 결정에 따라 분할기일(2021년 5월 1일)을 기준으로 양사(분할존속회사 ,분할신설회사)의 제2조 목적을 포함한 정관의 내용이 변경되었습니다. 자세한 내용은 동 보고서 내 "Ⅰ회사의 개요. - 5. 정관에 관한 사항" 을 참고 하시기 바랍니다.

<주식회사 에코프로의 사업목적 변경>

| 변경 전 | 변경 후 |

|---|---|

| 1. 환경오염 방지 관련 소재 및 설비사업 2. 정밀화학소재 제조 및 판매업 3. 에너지 절약 소재 및 설비산업 4. 이차 전지 소재의 제조 및 판매업 5. 전기전자, 반도체 재료의 제조 및 판애버 6. 부동산 및 설비 임대업 7. 목적 사업과 관련된 기술 개발 및 기술판매 8. 연료전지 소재의 제조 및 판매업 9. 친환경 자동차 부품의 제조 및 판매업 10. 온실가스 제거소제 제조 및 판매업 11. 온실가스 감축 및 제거장비 제조 및 판매업 12. 환경관련 시스템 엔지니어링 및 공시업 13. 각 호에 대한 부대사업 일체 |

1. 자회사의 주식 또는 지분을 취득·소유함으로써 자회사의 2. 자회사 등의 경영성과의 평가 및 보상의 결정 3. 자회사 등의 업무와 재산상태에 대한 검사 4. 자회사 등에 대한 자금 및 업무 지원 5. 자회사 등에 대한 출자 또는 자회사 등에 대한 자금조달 지원 6. 자회사 등에 대한 내부통제 및 위험관리업무 7. 자회사 등과 상품 또는 용역의 공동개발·판매 및 설비· 8. 경영자문 및 컨설팅업 9. 정보처리시스템의 개발, 판매, 유지보수 및 컨설팅업 10. 정보처리기술에 관한 컨설팅 및 전문적서비스업 11. 소프트웨어 개발, 판매, 임대업 12. 시스템 통합구축 서비스업 13. 컴퓨터, 통신 및 방송관련기기의 임대, 판매, 서비스업 14. 회사가 보유하고 있는 지식, 정보 등 무형 자산의 판매 및 15. 동산, 부동산의 매매 및 임대업 16. 부동산개발업 17. 브랜드 및 상표권 등 지적재산권의 관리 및 라이센스업 18. 사업시설 유지관리 서비스업 19. 건축물 일반 청소업 20. 주차장 운영업 21. 서적출판, 인쇄 및 판매업 22. 인수 합병 및 경영컨설팅업 23. 신기술 사업관련 투자관리 운영사업 및 창업지원 사업 24. 교육서비스업 및 대행용역사업 25. 위 각호에 대한 부대사업 일체 |

2) 주요 자회사에 관한 사항

(1) 에코프로에이치엔

주식회사 에코프로는 2020년 11월 5일 이사회 결의 및 2021년 3월 31일 제23기 정기 주주총회를 통하여 주식회사 에코프로가 영위하는 환경사업부문을 분할하여 분할신설회사인 주식회사 에코프로에이치엔을 설립하고 분할되는 회사는 존속하여 자회사 관리를 비롯한 투자사업부문을 영위하는 등 인적분할 결정을 진행하였습니다.

주식회사 에코프로에이치엔의 정관은 주식회사 에코프로가 인적분할시 제출한 분할계획서의 내용에 따라 승인되었으며, 분할 및 설립절차에 관한 보고는 상법 제530조11 및 동법 제527조의 규정에 의하여 창립총회의 보고에 갈음하여 이사회 결의와 공고로서 갈음하였습니다.

<주식회사 에코프로에이치엔의 사업목적 변경>

| 변경 전 | 변경 후 |

|---|---|

| - | 1. 환경 오염 방지 관련 소재 및 설비 산업 2. 정밀화학소재 제조 및 판매업 3. 에너지 절약 소재 및 설비 사업 4. 전기전자 ·반도체 소재의 제조 및 판매업 5. 전기전자 ·반도체 장비의 제조 및 판매업 6. 연료전지 소재 및 시스템의 제조 및 판매업 7. 온실가스 제거소재 제조 및 판매업 8. 온실가스 감축 및 제겆아비 제조 및 판매업 9. 환경관련 시스템 엔지니어링 및 공사업 10. 부동산 및 설비 임대업 11. 환경 오염방지 관련 진단·컨설팅·수질 및 대기 환경관리 대행업·기타 서비스업 12. 필터의 제조 및 판매업 13. 폐촉매 유용금속 회수 및 판매업 14. 온실가스(탄소배출권)판매업 15. 원재료·기계장비·상품에 관한 무역업 16. 이 각호에 대한 기술 개발·기술의 판매 ·연구용역 및 부대사업 일체 |

(2) 에코프로에이피

주식회사 에코프로에이피는 고순도 산소/질소 등 산업용 가스 제조 및 판매 사업을 주 사업목적으로 변경하였으며, 이에 따른 전/후 사업목적의 비교는 다음과 같습니다.

<주식회사 에코프로에이피의 사업목적 변경>

| 변경 전 | 변경 후 |

|---|---|

| 1. 금속 절연체 전이 소자의 개발, 제조 및 판매 2. 금속 절연체 전이 소자를 활용한 응용제품의 개발, 제조 및 판매 3. 위 각호에 대한 부대사업 일체 |

1. 금속 절연체 전이 소자의 개발, 제조 및 판매 2. 금속 절연체 전이 소자를 활용한 응용제품의 개발, 제조 및 판매 3. 고압가스 제조 및 판매 4. 산업용가스 제조 및 판매 5. 특수가스 제조 및 판매 6. 가스에 필요한 각종기기 제조 및 판매 7. 가스시설 시공업 8. 위 각호에 대한 부대사업 일체 |

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사의 최근 5사업연도의 경영활동과 관련된 중요한 사항의 발생내용은 다음과 같습니다.

| 일자 | 일자 | 내용 |

| 주식회사 에코프로 |

2016. 05 | 전지재료사업부 물적분할, 종속회사 (에코프로비엠) 설립 |

| 2017. 04 | 종속회사(에코프로지이엠) 법인 설립 | |

| 2018. 03 | 종속회사(에코프로지이엠) 제 1공장 준공 | |

| 2018. 04 | 리튬이차전지용 양극소재 생산공장 신설 관련 MOU 체결(경북 포항시) | |

| 2018. 07 | Microwave를 이용한 VOCs 저감설비 상용화 | |

| 2019. 02 | 종속회사(상해예커환경과학유한공사) 법인 설립 | |

| 2019. 03 | 종속회사(에코프로비엠) 코스닥 신규 상장 | |

| 2019. 06 | 대기환경플랜트 구축 관련 업무협약 체결(환경부, 中 양메이 그룹 등) | |

| 2019. 10 | 전기차 배터리 사업관련 투자 3者 MOU 체결(포항시, 中 GEM) | |

| 2020. 03 | 종속회사(에코프로씨엔지) 법인 설립 | |

| 2020. 07 | 종속회사(아이스퀘어벤처스) 법인 설립 | |

| 2020. 09 | 종속회사(에코프로비엠) EcoPro BM America,Inc 법인 설립 | |

| 2020. 11 | 중국 티엔지社 등 6개 기업과 아산화질소(N2O) 감축사업 계약 체결 | |

| 2021. 04 | 종속회사(에코로지스틱스) 법인 설립 | |

| 2021. 05 | 환경사업부문 인적분할 - 분할신설회사(에코프로에이치엔) 설립 | |

| 2021. 05 | 인적분할로 인한 감자 후 변경상장 완료(감자 주권 변경상장) | |

| 2021. 11 | 지주회사 전환 (*지주회사 전환 심사 결과 통지일 : 2022.02.11) | |

| 주식회사 에코프로비엠 |

2016. 05 | 전지사업분할 및 신설법인 설립(에코프로비엠) |

| 2016.06 | 투자 유치(500억원, 자본 300억원, 채권 200억원) | |

| 2016. 07 | 양극활물질 제4공장 착공(양극활물질 생산량 500톤/월) | |

| 2017. 04 | 에코프로비엠 본사 및 양극활물질 제4공장 완공 | |

| 2017. 07 | 2017 IR52 장영실상 수상(하이니켈계 양극소재 개발 등) | |

| 2018. 03 | NCA Series 장영실상 국무총리상 수상 | |

| 2018. 09 | 자연순환 선도기업 국무총리상 수상 | |

| 2018. 09 | 양극소재 제 4-2 공장 완공 | |

| 2019. 03 | 코스닥 신규 상장 | |

| 2019. 10 | 양극소재 제5공장(포항) 준공(연산 약 30,000톤) | |

| 2019. 12 | 오억불 수출탑 수상 | |

| 2019. 12 | 경상북도 2019 투자유치대상 최우수기업 선정 | |

| 2020. 01 | 전기차 배터리용 하이니켈계 NCM 중장기 공급계약 체결 | |

| 2020. 02 | 양극활물질 생산능력 증대를 위한 합작사 설립 계약 체결 | |

| 2020. 02 | 종속회사 주식회사 에코프로이엠 설립 | |

| 2020. 09 | EcoPro BM America, INC. 미국법인 설립 | |

| 2021. 01 | 산업통상자원부 '소부장 으뜸기업' 선정 | |

| 2021. 09 | 종속회사 주식회사 에코프로글로벌 설립 | |

| 2021. 10 | 양극소재 제6공장(포항, 주식회사 에코프로이엠) 준공(연산 약 36,000톤) | |

| 주식회사 에코프로에이치엔 |

2021. 05 | 주식회사 에코프로에이치엔 설립 (주식회사 에코프로의 환경사업부문 분할 신설) |

| 2021. 05 | 코스닥 시장 재상장 | |

| 2021. 05 | 종속회사 ECOPRO-UK LTD 설립 | |

| 2021. 06 | ECO-CTO 미세먼지 저감 시스템 해외 론칭 | |

| 2021. 09 | ECO-CTO 미세먼지 저감 시스템 국내 론칭 | |

| 2021. 07 | 무상증자 실행 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제24기 (2021년말) |

제23기 (2020년말) |

제22기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 23,975,672 | 22,090,191 | 22,090,191 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 11,987,836,000 | 11,045,095,500 | 11,045,095,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 11,987,836,000 | 11,045,095,500 | 11,045,095,500 |

주) 당사는 2021년 9월 6일 이사회 결의에 따라 주식회사 에코프로에이치엔의 기명식 보통주식 공개매수(현물출자 유상증자)를 진행 하였습니다. 공개매수 조건은 주식회사 에코프로에이치엔의 기명식 보통주식 1주당 주식회사 에코프로의 기명식 보통주식 1.1577833주이며 발행주식수는 5,274,285주 입니다. 자세한 내용은 2021년 10월 8일 당사가 제출한 「공개매수신고서」를 참고 하시길 바랍니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 27,801,905 | - | 27,801,905 | 주1) | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 3,826,233 | - | 3,826,233 | - | |

| 1. 감자 | 3,826,233 | - | 3,826,233 | 주2) | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 23,975,672 | - | 23,975,672 | - | |

| Ⅴ. 자기주식수 | 215,506 | - | 215,506 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 23,760,166 | - | 23,760,166 | - | |

주1) 당사가 2021년 9월 6일 최초 제출한 「주요사항보고서(유상증자결정)」 및 「증권신고서(지분증권)」에 따라 발행주식 총수가 변동되었습니다.

▶ 현물출자 유상증자 전 발행주식 총수 : 18,701,387주

▶ 현물출자 유상증자 후 발행주식 총수 : 23,975,672주

주2) 당사는 제 23기 정기주주총회 (2021. 03. 31) 결과에 따라 회사분할(인적)을 진행하여 분할주식 3,826,233주가 분할신설회사인 주식회사 에코프로에이치엔으로 귀속 되었습니다.

주3) 당사는 2021년 9월 6일 이사회 결의에 따라 주식회사 에코프로에이치엔의 기명식 보통주식 공개매수(현물출자 유상증자)를 진행 하였습니다. 공개매수 조건은 주식회사 에코프로에이치엔의 기명식 보통주식 1주당 주식회사 에코프로의 기명식 보통주식 1.1577833주이며 발행주식수는 5,274,285주 입니다. 자세한 내용은 2021년 10월 8일 당사가 제출한 「공개매수신고서」를 참고 하시길 바랍니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 218,698 | - | 40,438 | - | 178,260 | 주1, 2) |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 218,698 | - | 40,438 | - | 178,260 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | 39,739 | 2,493 | - | 37,246 | 주3) 주4) |

||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 218,698 | 39,739 | 42,931 | - | 215,506 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 당사는 제 23기 정기주주총회 (2021. 03. 31) 결과에 따라 2021. 05. 01, 회사분할(인적)을 진행하였으며 분할비율에 따라 장내 직접취득한 기초 자기주식 218,698주 중 36,227주가 분할 감소 되었습니다.

주2) 당사는 2021. 04. 21, 임직원 성과 보상을 목적으로 자기주식 4,211주를 임직원에게 교부 하였습니다.

주3) 당사는 제 23기 정기주주총회 (2021. 03. 31) 결과에 따라 주식배당을 진행하여 437,429의 신주를 발행 하였고 단수주 13,480주를 자기주식으로 취득하였습니다. 취득한 자기주식은 "주1)"의 내용에 따라 2,493주가 분할 감소 되었습니다.

주4) 당사는 당기 중 회사분할(인적) 과정에서 발생한 단수주 26,259주를 자기주식으로 취득하였습니다.

주5) 회사분할(인적)과 관련된 자세한 내용은 '2. 회사의 연혁 - 바. 회사가 합병등을 한 경우 그 내용' 을 참고하시기 바랍니다.

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2020년 04월 08일 | 2020년 07월 06일 | 275,482 | 220,804 | 80.2 | 2020년 06월 11일 |

| 직접 처분 | 2020년 06월 29일 | 2020년 06월 29일 | 2,106 | 2,106 | 100.0 | 2020년 06월 29일 |

| 직접 처분 | 2021년 04월 21일 | 2021년 04월 21일 | 4,211 | 4,211 | 100.0 | 2021년 04월 23일 |

주) 당사는 2020년 4월 8일, 직접취득에 의한 5,000,000,000원 규모의 자기주식 취득을 결정하였으며 2020년 6월 11일, 5,000,003,700원의 자기주식 취득을 완료한 바 있습니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | - | - | - | - | - | - | - | - |

| 신탁 해지 | - | - | - | - | - | - | - | - |

마. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | - | |||

| 주당 발행가액(액면가액) | - | - | ||

| 발행총액(발행주식수) | - | - | ||

| 현재 잔액(현재 주식수) | - | - | ||

| 주식의 내용 |

이익배당에 관한 사항 | - | ||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환조건 | - | ||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환조건 (전환비율 변동여부 포함) |

- | ||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | - | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

5. 정관에 관한 사항

가. 정관 이력

제24기(2021년) 사업보고서에 첨부된 정관의 최근 개정일은 2021년 3월 31일 입니다. 2022년 3월 30일 개최 예정인 제24기 정기주주총회 안건에 정관 변경 의안이

상정되어 있으며, 변경 의안의 세부 사항은 당사가 2022년 3월 18일 제출한 「[정정]주주총회소집공고」- Ⅲ.경영참고사항 - 2. 주주총회목적사항별 기재사항 - 제3호 의안) 정관 일부 개정의 건 을 참고하시기 바랍니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 31일 | 제23기 정기주주총회 | 사업의 목적 추가 발행예정주식의 총수 증가 주식매수선택권 조항 변경 전환사채의 발행 한도 조정 신주인수권부사채의 발행 한도 조정 배당기준일 설정 조항 변경 주주명부의 폐쇄 및 기준일 변경 |

회사분할(인적)로 인한 변경 회사분할(인적)로 인한 변경 상법 제542조의3 제3항 규정 반영 정관상 발행할 수 있는 전환사채의 액면총액 증액 정관상 발행할 수 있는 신주인수권부사채의 액면총액 증액 배당기준일을 이사회 결의를 통해 설정할 수 있도록 변경 정기주총 개최시기의 유연성 확보 |

| 2019년 03월 29일 | 제21기 정기주주총회 | 공고방법의 변경 전자증권 등록 도입 종류주식 문구 변경 명의개서대리인 전자증권 운영 도입 외부감사인 선임 과정 변경 |

전국발간 일간지로 변경 전자증권법 반영 상법개정안 반영 전자증권법 반영 외부감사에 관한 법률 반영 |

II. 사업의 내용

1. 사업의 개요

가. 주식회사 에코프로

지주회사는 다른 회사의 주식을 확보하며 그 회사에 실질 지배력을 행사하고 이를 통해 수익 창출을 목적으로 사업을 영위하는 회사를 의미합니다.

지주회사의 수익은 일반적으로 용역 및 브랜드사용료, 배당금 수익 등을 통해 이루어지며 자회사 및 관계회사에 대한 사업 의존도가 매우 높습니다. 이에 따라 자회사 및 관계회사들의 경영실적이 지주회사 경영실적에 미치는 영향의 정도가 매우 높은 상황입니다.

또한, 지주회사는 독점규제 및 공정거래에 관한 법률에서 지주회사의 행위제한 요건을 열거하였으며 이를 위반할 경우 공정거래위원회로부터 독점규제 및 공정거래에 관한 법률 제38조 제3항에 따라 과징금을 부과 받을 수 있으며, 동법 제124조 및 제128조에 의한 벌칙을 부과 받을 수 있습니다.

당사는 2022년 2월 11일, 공정거래위원회로부터 [독점규제 및 공정거래에 관한 법률] 제2조 제7호 및 같은 법 시행령 제3조에 의거, 지주회사의 법적 기준을 충족하여지주회사로의 전환을 승인 받은 바 있습니다.

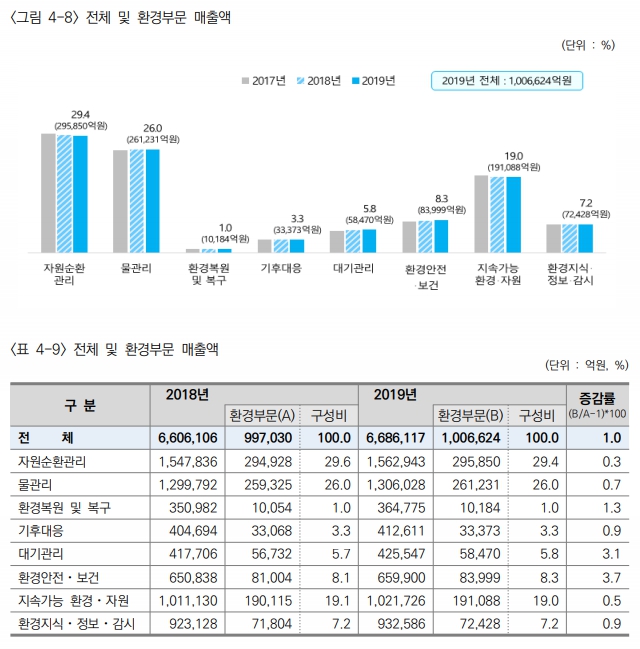

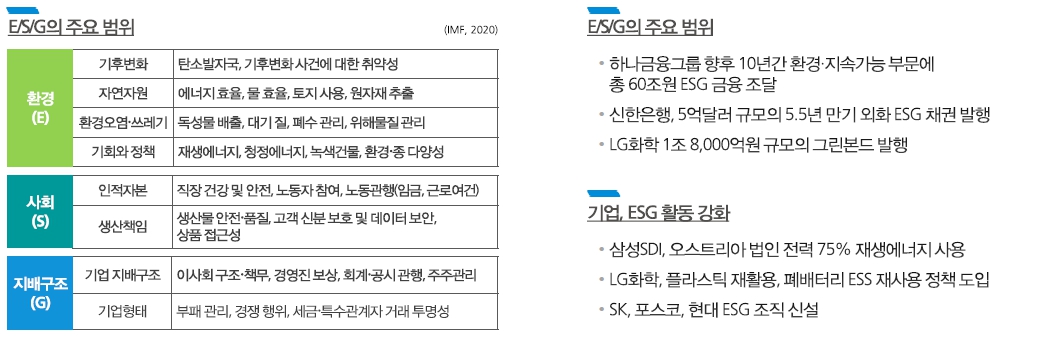

나. 주식회사 에코프로에이치엔(주요 자회사)

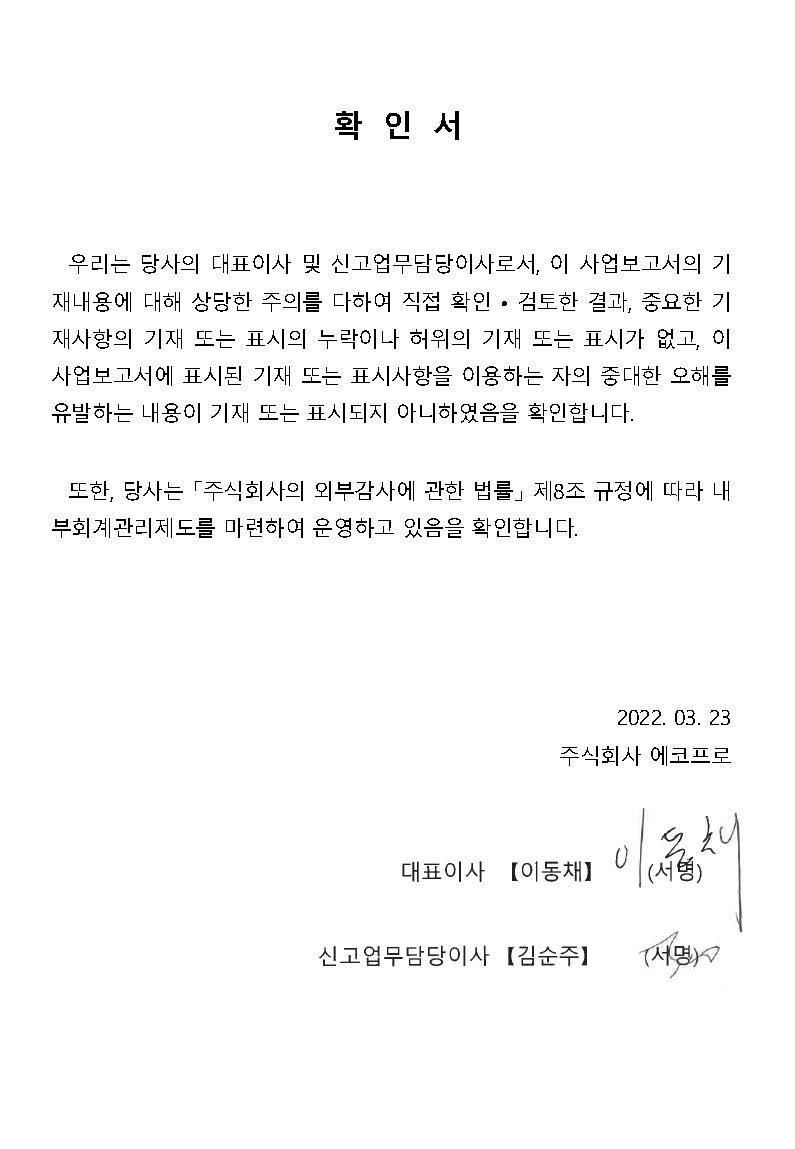

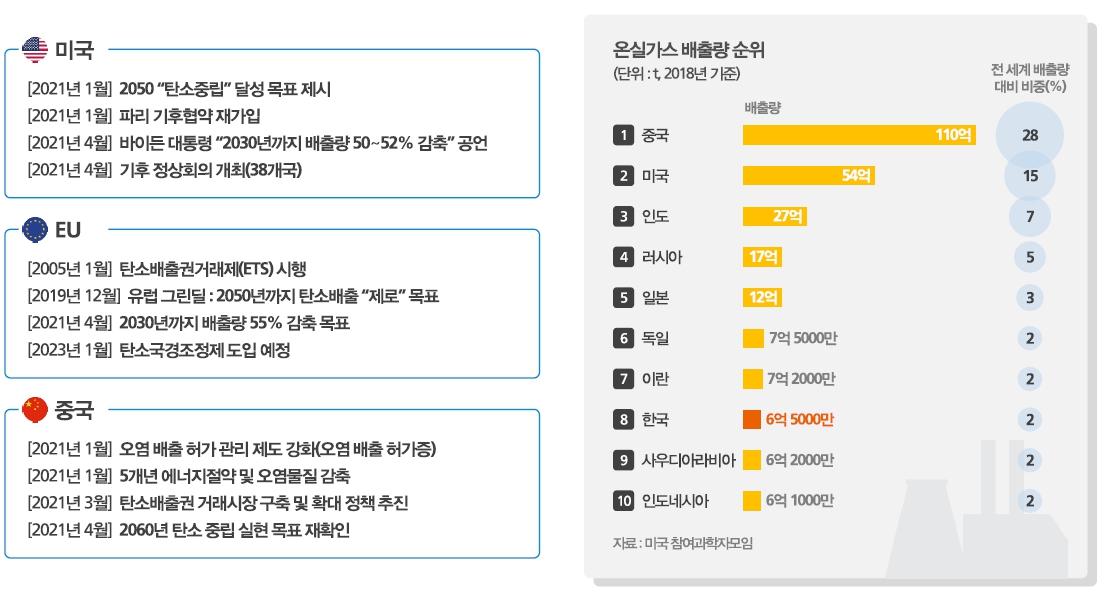

당사의 주요 자회사인 ㈜에코프로에이치엔은 국내 유일의 친환경 Total Solution 전문 기업으로, 환경진단/소재설계/유지보수와 솔루션 제공을 융합한 종합 환경시스템 사업을 영위하고 있습니다. 주요 사업으로는 크게 클린룸 케미컬 필터, 미세먼지 저감 솔루션, 온실가스 감축 솔루션이 있습니다.

클린룸 케미컬 필터는 반도체와 디스플레이 공정의 Clean Room 내부에서 발생하는 유해가스를 제거하여 공정 수율 향상에 기여합니다.유해물질 종류에 따라 Clean Room 각 부위에 설치되어 각종 유해가스를 제거하며, 신규 유해물질 제거를 위한 맞춤형 설계가 가능합니다.

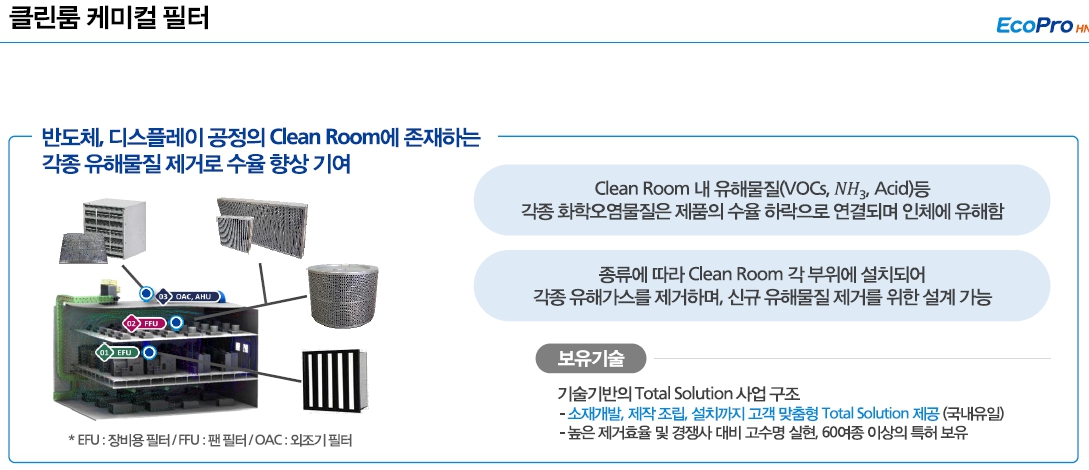

미세먼지 저감 솔루션은 중공업, 자동차, 화학 등의 산업에서 발생하는 미세먼지 원인인 VOCs(휘발성유기화합물)을 제거합니다. 당사는 소재와 엔지니어링 기술을 통합한 Hybrid형 VOCs 제거 기술을 확보하여, 국내 유일의 분석/개발/설계 관리의 Total 솔루션을 제공하고 있습니다.

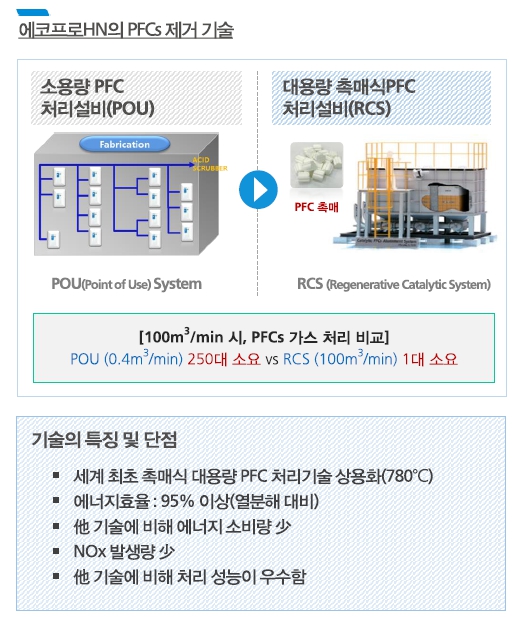

온실가스 감축 솔루션은 반도체와 디스플레이 산업에서 발생하는 온실가스를 분해하여 환경보호에 기여합니다. 당사가 세계 최초로 상용화한 촉매식 대용량 PFCs(과불화화합물) 처리기술을 통해 일반적인 PFCs 제거 기술 대비 95% 이상의 에너지효율을 확보하고 있습니다.

공시대상기간(2021.05.01 ~ 2021.12.31) 동안 클린룸 케미컬 필터는 약 207억원(수출 40억원), 미세먼지 저감 솔루션은 약 374억원(수출 26억원), 온실가스 감축 솔루션은 약 324억원(수출 7억원)의 매출 성과를 달성하였습니다. 당사는 환경산업에 대한 소재 및 설비 기술을 동시에 보유한 기업으로서 환경산업 전 부문에 대한 연구개발을 수행하고 있으며, 최근에는 온실가스 감축 기술을 기반으로 SDM사업(탄소배출권 사업)으로의 신사업 진출을 당사 실적발표회를 통해 안내한 바 있습니다.

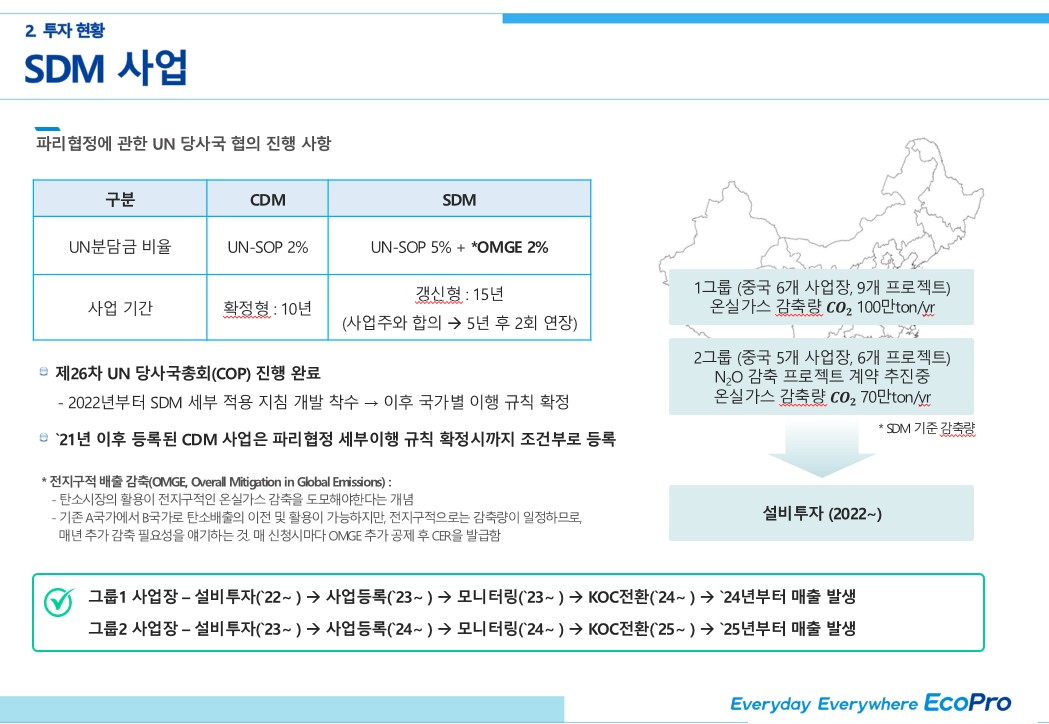

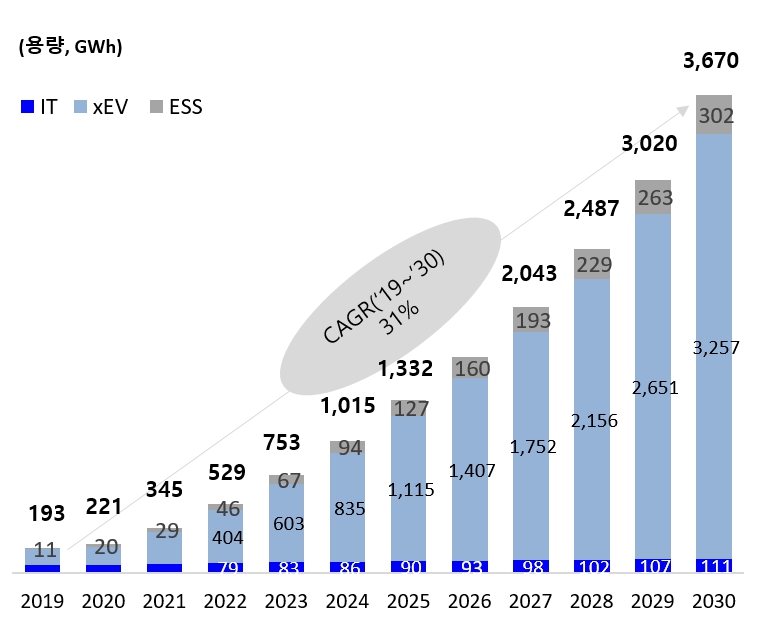

다. 주식회사 에코프로비엠(주요 자회사)

당사의 주요 자회사인 ㈜에코프로비엠은 리튬이온 이차전지의 4가지 핵심소재 중 가장 큰 비중을 차지하는 양극소재의 제조/판매 사업을 영위하고 있습니다.

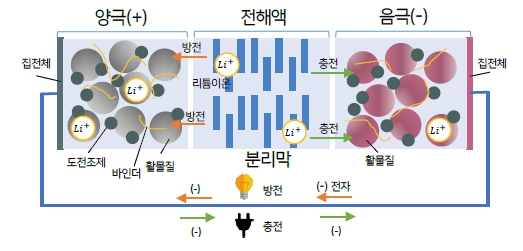

리튬이온전지는 크게 충전 및 방전이 전압이 높은 양극재(Cathode), 충전 및 방전 전압이 낮은 음극재(Anode), 리튬 이온의 이동 매개체인 전해질(Electrolyte) 그리고 전기적 단락 방지를 위한 분리막(Separator), 4가지의 구성요소로 구성되어 있습니다. 당사의 주요 제품인 NCA와 NCM은 양극재에 해당합니다.

㈜에코프로비엠은 리튬이온전지용 양극활물질을 집중적으로 개발하여 니켈 함량 80% 이상의 NCA 및 NCM 양극 소재 국산화에 성공하며 높은 기술 자립도를 확보하였습니다. ㈜에코프로비엠 양극활물질은 원가가 높은 코발트를 적게 사용하며, 에너지 밀도가 높은 니켈 함량이 높아 전기차용 소재로 적합합니다. 또한, NCA와 NCM의 동시 생산이 가능하여, 각형/원통형/파우치형 등 고객사의 모든 배터리 타입에 따른 대응이 가능합니다.

㈜에코프로비엠 NCA 중 주력 제품인 'NCA034 시리즈' 개발을 통해 고출력 NCA 기반 양극활물질의 개발에 성공하였습니다. NCA는 LCO 소재에 알루미늄 및 니켈을 첨가해, 최종 니켈 함량이 80% 이상인 물질로 방전 용량이 높아 주로 전동공구, E-Bike 등 소형전지에 적용됩니다. 최근 Tesla를 선두로 신규 전기차 제조업체가 전기자동차용 배터리에 NCA 양극재의 적용을 확대하고 있는 추세입니다.

㈜에코프로비엠은 2012년 NCM811 계열의 '전기자동차용 양극소재 CSG'를 개발하여 2018년 세계 최초 양산화에 성공하였습니다. 당사 Advanced NCM811(CSG)은 코발트 비중을 줄이며 원가경쟁력을 확보함과 동시에 니켈 함량을 높인 제품으로, 고용량 및 안전성 구현이 가능합니다. 해당 제품은 NCM의 수명과 NCA의 용량 장점을 혼합한 구형(Sphere)의 분말 물질로 중심부(Core), 장벽층(Gradient) 그리고 외부층(Shell)으로 생성된 다층 물질입니다.

공시대상기간(2021.01.01 ~ 2021.12.31) 동안 NCA/NCM을 포함한 ㈜에코프로비엠의 양극활물질은 약 1조 4806억원의 매출 성과를 달성하였습니다.(연결 재무제표 기준) 전지재료 계열사를 기반으로 원가 품질 및 가격 경쟁력 확보를 위한 업스트림 밸류 체인을 형성하여 경쟁사 대비 차별화된 원료 및 가격 경쟁력 보유를 목표하고 있습니다.

* 출처 : 한국IR협의회, NICE디앤비 에코프로비엠기술분석보고서, 당사 재구성

라. 주식회사 에코프로이엠(주요 자회사)

㈜에코프로이엠은 ㈜에코프로비엠의 종속회사로 영위하는 사업의 환경이 동일하며 , ㈜에코프로비엠을 통해 지배하고 있어 세부 내용의 기재를 생략합니다.

마. 주식회사 에코프로지이엠(주요 자회사)

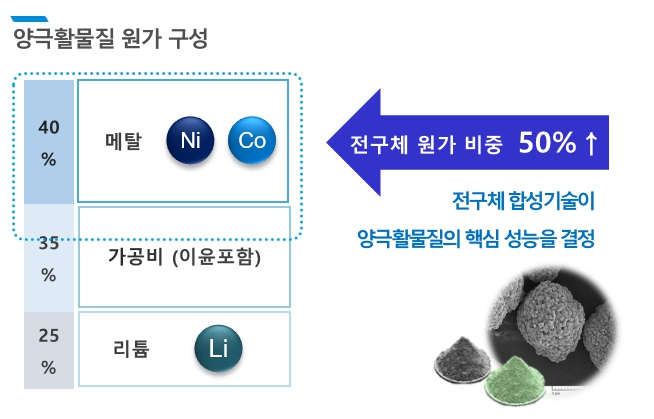

당사의 주요 자회사인 주식회사 에코프로지이엠은 리튬이온 이차전지의 4가지 핵심소재 중 가장 큰 비중을 차지하는 양극소재용 전구체의 제조/판매 사업을 영위하고 있습니다. 전구체는 양극소재 원가 비중의 50% 이상을 차지하며, 전구체 합성기술이 양극소재의 핵심 성능을 결정하고 있습니다.

주식회사 에코프로지이엠은 최고의 기술력과 풍부한 Reference를 갖춘 하이니켈 양극소재용 전구체 전문 제조 기업으로 다음과 같은 핵심 경쟁력을 보유하고 있습니다.

| 생산 경험 | - Ni 함량 80% 이상의 NCA 전구체국내 최초 양산(`06) - EV용 NCM811 전구체국내 최초 양산(’16) |

| 원가 경쟁력 | - 공정 효율화를 통한 생산량 증대 및 원가 경쟁력 - Upstream 투자(RMP Plant)에 따른 원가절감 기대 |

| 기술력 | - 농도구배형(Concentration Gradient) 전구체 합성 기술 보유 |

공시대상기간(2021.01.01 ~ 2021.12.31) 동안 NCA 및 NCM 전구체를 포함하여 약 3,429억원의 매출 성과를 달성하였습니다. 전구체 2공장 증설을 통한 생산능력 확대와 국내 최대 MHP(Mixed Hydroxide Precipitate) 황산화 공정 가동을 통해 경쟁사 대비 차별화된 원료 및 가격 경쟁력 보유를 목표하고 있습니다.

바. 주식회사 에코프로이노베이션

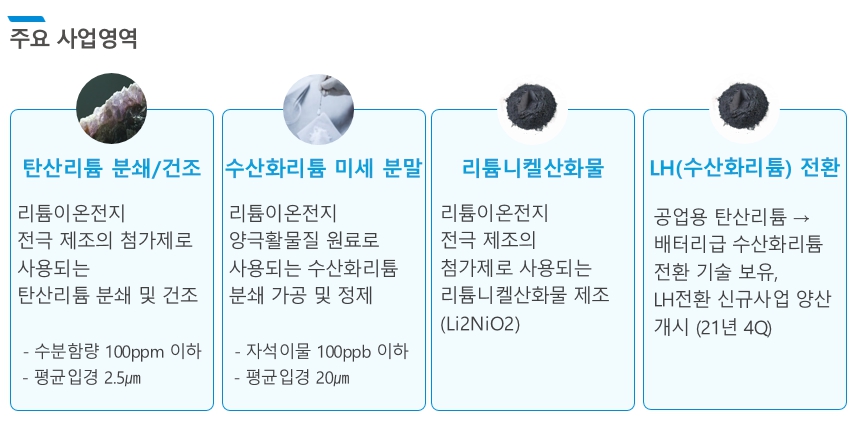

당사의 주요 자회사인 주식회사 에코프로이노베이션은 우수한 품질 및 높은 성장성을 보유한 리튬 이온 비즈니스 전문 기업으로서, 리튬 분쇄/가공/전제 및 수산화리튬 전환 사업을 영위하고 있습니다. 리튬은 모든 종류의 배터리에 들어가는 필수 소재로서 전기차 시장 확대로 인해 수요가 급증하며 '하얀 석유'라는 별칭을 얻고 있습니다.

주식회사 에코프로이노베이션은 원천 기술 기반의 신규 프로젝트 중심의 고속 성장을 위해 다음과 같은 성장 전략을 보유하고 있습니다.

| LH전환 사업 진출 | - LH전환 신규사업 양산 개시 (`21년 4Q) - 공업용 탄산리튬→ 배터리급수산화리튬전환 기술 보유 |

| 안정적인 Sourcing 시스템 구축 | - 공업용 탄산리튬및 스포듀민정광 확보 추진 |

| 고객사 확대 추진 | - 신규 고객사확보를 통해 외부 매출 및 수익성 제고 |

공시대상기간(2021.01.01 ~ 2021.12.31) 동안 분쇄가공 부문과 리튬 사업 부문을 포함하여 약 472억원의 매출 성과를 달성하였습니다. 전지재료 계열사의 리튬 원료 자립화를 위한 내재화(In-house)를 통해 경쟁사 대비 차별화된 원료 및 가격 경쟁력 보유를 목표하고 있습니다.

2. 주요 제품 및 서비스

1) 주식회사 에코프로(연결)

(1) 주요 제품 및 서비스의 명칭 및 특성

당사의 주요 수익은 주요 자회사에 업무대행 서비스를 제공하고 수취하는 Shared SVC 수익, 자회사 및 기타 투자회사로부터 수취하는 배당수익, 브랜드 사용수익 및 임대수익 등으로 구성되어 있습니다. CI 사용료는 외부 매출이 발생하는 주식회사 에코프로비엠과 ㈜에코프로에이치엔이 에코프로 지주사가 가지고 있는 상표권을 사용하기 위해서 지급하고 있습니다. ㈜에코프로에 사용료를 지급하기 위한 계약에 근거해서 지급하고 있으며, 현재 CI 사용료는 매출액의 일정 부분을 지급하는 것으로 최종 계약이 되어있습니다.

(2) 주요 제품 등 매출 현황

① 연결 기준

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 사업부문 | 대상회사 | 매출유형 | 품목 | 구체적용도 | 매출액 | 비율 | |

|---|---|---|---|---|---|---|---|

| 지주회사 | 에코프로 | - | 배당 수익 등 | 배당금 수익 등 | 자회사 및 피투자회사의 지분 관리 및 투자 | 17,364 | 1.13% |

| 환경사업 | 에코프로에이치엔 | - | 제품, 상품 등 | 환경사업 | 온실가스 및 유해가스 제어 | 25,139 | 1.64% |

| 전지재료사업 | 에코프로비엠(연결) | 에코프로EM | 제품, 상품 등 | 양극활물질 등 | 2차전지용 양극 소재 | 1,485,629 | 96.85% |

| 에코프로지이엠 | - | 양극활물질용 전구체 등 | 2차전지용 양극활물질 소재 | 342,888 | 22.35% | ||

| 에코프로이노베이션 | - | 리튬분쇄 및 가공, 양극소재용 리튬 생산 등 |

2차전지용 양극활물질 소재 | 47,158 | 3.07% | ||

| 에코프로에이피 | - | 산업용 가스 | 2차전지용 산업용 가스 공급 | 4,543 | 0.30% | ||

| 에코프로씨앤지 | - | 폐배터리 재활용 | 폐배터리(2차전지) 유기금속 회수 및 재활용 | - | - | ||

| 기타사업 | 아이스퀘어벤처스 | 아이스퀘어벤처스 | - | 금융투자 | 중소기업창업투자 | 537 | 0.03% |

| 상해예커환경과학유한공사 | - | 제품, 상품 등 | 환경사업솔루션 | 산업현장 및 대기층의 휘발성유기화합물(VOCs) 제거 | 141 | 0.01% | |

| 에코로지스틱스 | - | 제품, 상품 등 | 운송사업 | 물류 서비스 | 1,299 | 0.08% | |

| 포항ISV그린테크1호VC | - | 제품, 상품 등 | 금융투자 | 중소기업창업투자 | 1 | 0.00% | |

| (연결조정) | (420,586) | (27.42%) | |||||

| 합계 | 1,504,113 | 100.00% | |||||

주1) 주식회사 에코프로에이치엔의 연결대상 매출액은 2021년 11월 ~ 2021년 12월 기간의 매출액 입니다.

주2) 당사의 인적분할 결정에 따른 중단사업부문(에코프로 환경사업, 2021년 1월~4월)의 매출실적은 포괄손익계산서의 중단영업이익에 포함되어 있습니다.

② 별도 기준

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 구 분 | 구체적 용도 | 매출액 | 비율 |

|---|---|---|---|

| 배당 수익 | 자회사 및 기타 투자회사로부터 수취하는 배당수익 | 4,941 | 28.5% |

| 기간에 걸쳐 인식 | Shared SVC 수익, 브랜드 사용수익(CI) 및 임대수익 등 | 12,423 | 71.5% |

| 합계 | 17,364 | 100.0% | |

2) 주식회사 에코프로에이치엔 - 주요 자회사

(1) 주요 제품의 명칭 및 특성

주식회사 에코프로에이치엔의 주요 사업 아이템으로는 크게 클린룸 케미컬 필터, 온실가스 감축 솔루션, 미세먼지 저감 솔루션이 있습니다.

① 클린룸 케미컬 필터는 공기중의 유해물질을 선별적으로 차단하는 제품으로, 반도체 및 디스플레이등의 초정밀 제조공정에서 발생하는 각종 화학 오염물질(유기, 염기, 산성가스 등)인 AMC(Airborne Melecular Contamination)를 제거하여 미세한 생산 공정에서 필요한 공장의 제품 수율 향상에 도움을 주며, 공기의 질을 개선하여 인체의 유해함을 방지합니다. 주식회사 에코프로에이치엔의 클린룸 케미컬 필터는 90% 이상의 높은 제거 효율과 긴 수명을 보유하고 있고, 독자적인 흡착 소재 기술을 통해 수요기업의 요구에 맞춤형으로 대응이 가능하며, 제품 경량화를 통한 설치 조작이 용이합니다.

|

|

클린룸 케미컬 필터 |

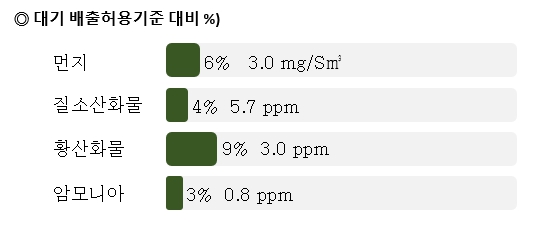

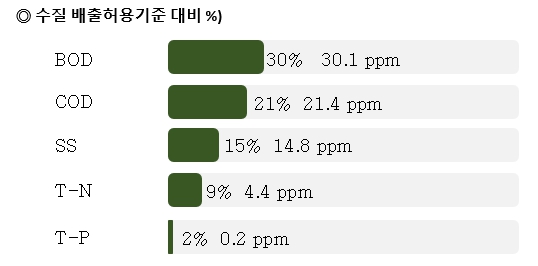

② 미세먼지 저감 솔루션은 급격한 산업화에 따른 인쇄 공장, 석유화학 공장, 반도체 및 디스플레이 제조 공장 등 다양한 산업현장에서 배출되는 대기오염 물질과 인체에 유해한 물질인 휘발성유기화합물, 황산화물, 질소산화물 및 복합 악취 물질 등을 제거하거나 감소시키는 시스템입니다. 주식회사 에코프로에이치엔의 유해가스 저감 설비는 축열연소 설비(RTO)/촉매연소 설비(RCO, CTO)의 연소시스템, 농축+연소 설비(CRTO), Microwave 기반 휘발성유기화합물(VOCs) 제거 설비 등이 있습니다.

Microwave 기반 휘발성유기화합물(VOCs) 제거 설비는 주식회사 에코프로에이치엔이 2018년도 세계 최초 상용화에 성공하였으며, 기존 설비 대비 30% 이상 에너지 효율을 개선하였습니다. 해당 설비는 VOCs 악취 성분을 흡착제를 이용하여 흡착처리 후 Microwave를 이용하여 탈착시키는 방식입니다. 탈착된 VOCs는 최대 1/40의 작은 풍량으로 재농축시켜 촉매산화 처리함으로 유해가스를 산화처리합니다. VOCs는 촉매에 의해 이산화탄소와 물로 산화 처리되며, 흡착제는 냉각 후 재사용이 가능해 반영구적으로 사용 가능합니다. 해당 기술은 석유화학, 자동차, 제약, 바이오 등 다양한 사업분야에 적용이 용이하며, VOCs 제거 외 제습, Air Dryer로의 기술 확대를 통해 신규 시장을 발굴하고 있습니다.

|

|

미세먼지 저감 솔루션 |

③ 온실가스 감축 솔루션은 반도체 및 디스플레이 등 초정밀 제조 환경에서 발생되는 이산화탄소, 메탄, 아산화질소, 수소불화탄소, 과불화탄소, 육불화황의 6대 온실가스를 분해 및 제거합니다. 주식회사 에코프로에이치엔은 온실가스 저감 설비 중 과불화탄소에 대한 대용량 촉매식 분해 시스템을 자체 기술로 개발하여 2014년에 대용량 설비를 상용화하였고, 기존의 직접 소각 방식 대비 과불화화합물의 분해온도를 1,300~1,400도에서 750도로 낮추고, 분해 효율을 95%에서 99.7%로 높여 저온 운전에 의한 내구성을 향상시켰습니다.

|

|

온실가스 감축 솔루션 |

* 출처 : 한국IR협의회, NICE디앤비 에코프로 기술분석보고서, 에코프로HN IR Book

(2) 주요 제품 등 매출 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 품 목 | 구체적 용도 | 주요상표 등 | 매출액 | 비율 |

|---|---|---|---|---|

| 클린룸 케미컬 필터 | 물리·화학적 흡착 및 분해를 통해 유해가스를 선택적으로 제거 | FFU(팬필터), OAC(외조기필터), EFU(장비용 필터) 등 |

20,666 | 22.7% |

| 미세먼지 저감 솔루션 | 산업현장 및 대기층의 휘발성 유기화합물(VOCs)을 제거 | RTO, CTO, RCO, Microwave System 등 |

37,440 | 41.2% |

| 온실가스 감축 솔루션 | 반도체 및 Display 제조공정에서 발생하는 PFCs(과불화화합물) Gas 제거 | RCS 등 | 32,417 | 35.7% |

| 기타 | 임대 수익 등 | - | 382 | 0.4% |

| 합계 | 90,904 | 100% | ||

주) 정보유출 우려 등을 고려하여 주요 제품에 대한 가격변동추이의 기재를 생략합니다.

3) 주식회사 에코프로비엠 - 주요 자회사

(1) 주요 제품의 명칭 및 특성

|

|

이차전지 구조 |

주식회사 에코프로비엠은 리튬이온 이차전지의 핵심소재인 양극 소재(양극재, 양극활물질)를 개발 및 생산하는 전지재료 사업을 영위하고 있습니다. 양극재는 전체 배터리 소재 원가의 40% 이상을 차지하며, 배터리 특성을 결정짓는 핵심 소재입니다. 당사는 니켈 함량이 80% 이상이며 에너지 밀도가 높은 양극소재인 하이니켈(High Nickel)계 삼원계 양극활물질을 전문 생산하고 있습니다.

주식회사 에코프로비엠이 생산하는 하이니켈계 양극활물질의 종류 및 특성은 다음과 같습니다.

|

양극 소재 |

주요 특성 |

|---|---|

|

NCA |

○ 타 소재에 비해 출력과 에너지 밀도가 높음 ○ 고출력을 요구하는 전동공구 및 전기차용으로 사용 되고 있음 |

|

NCM |

○ 층상계 구조의 전이금속 층에 니켈, 코발트, 망간이 일정한 비율로 존재 ○ 현재 전기차, ESS(Energy Strorage System) 등 중대형전지를 중심으로 |

(2) 주요 제품 등 매출 현황(연결)

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 품 목 | 구체적용도 | 주요상표등 | 매출액(비율) | 비율 |

|---|---|---|---|---|

| 양극재 (양극활물질) 및 전구체 |

하이니켈계 양극소재로서, 코발트 대비 니켈 함량을 높혀 원가를 절감 및 용량을 확대시킨 소재로 고출력 이차전지에 사용되고 있으며 그 적용분야가 확대되어 가고 있음 |

NCA, NCM, L2N, P-NCM 등 |

1,480,579 | 99.7% |

|

기타(임대수익, 스크랩 등) |

- | 5,050 | 0.3% | |

| 합계 | 1,485,629 | 100.0% | ||

주) 정보유출 우려 등을 고려하여 주요 제품에 대한 가격변동추이의 기재를 생략합니다.

4) 주식회사 에코프로이엠 - 주요 자회사

주식회사 에코프로이엠은 주식회사 에코프로비엠의 종속회사로 영위하는 사업의 환경이 동일하며 , 주식회사 에코프로비엠을 통해 지배하고 있어 세부 내용의 기재를 생략합니다.

(※상기 주요 제품 및 서비스 중 주식회사 에코프로비엠에 관한 사항은 연결회사 기준으로 작성되었습니다.)

5) 주식회사 에코프로지이엠 - 주요 자회사

(1) 주요 제품의 명칭 및 특성

|

|

양극활물질 원가 구성 |

주식회사 에코프로지이엠은 하이니켈계 전구체 합성기술 특화기업으로 리튬이온 이차전지의 핵심소재인 양극소재용 전구체를 생산하고 있습니다. 전구체는 양극소재 원가 구성의 50% 이상 비중을 차지하며, 전구체 합성기술이 양극소재의 핵심 성능을 결정합니다. 주식회사 에코프로지이엠은 니켈 함량이 80% 이상인 하이니켈용 전구체만을 전문 생산하고 있으며, 당기(2021년) Upstream 투자를 위해 국내 최대 황산화 공정(RMP Plant) 증설을 완료하는 등 최고의 기술력을 보유한 하이니켈 전구체 전문 제조 기업으로 입지를 강화하고 있습니다.

(2) 주요 제품 등 매출 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 품 목 | 구체적용도 | 주요상표등 | 매출액(비율) | 비율 |

|---|---|---|---|---|

| 전구체 | 하이니켈계 양극소재용 전구체로서, 니켈 함량 80%의 중대형 전지용에 특화된 소재를 생산하여 그 적용분야가 확대되어 가고 있음 | P-NCM , P-NCA등 |

341,744 | 99.7% |

|

기타(재료판매 등) |

- | 1,144 | 0.3% | |

| 합계 | 342,888 | 100.0% | ||

주) 정보유출 우려 등을 고려하여 주요 제품에 대한 가격변동추이의 기재를 생략합니다.

6) 주식회사 에코프로이노베이션 - 주요 자회사

(1) 주요 제품의 명칭 및 특성

|

|

에코프로이노베이션_주요 사업영역 |

주시회사 에코프로이노베이션의 주 제품인 리튬이온 이차전지의 핵심원료인 리튬소재는 전기차 시장의 급성장과 함께 시장이 확대되고 있지만 전량 수입에 의존하고 있는 자원입니다. 2005년 설립된 주식회사 에코프로이노베이션은 리튬이온 이차전지의 핵심 소재인 리튬 화합물 제조 및 가공기술, 수산화리튬 전환 기술을 개발하여 리튬이온 이차전지의 Value Chain을 확보하고 있습니다. 당기(2021년) 리튬 원료 자립화를 통한 공급 안정 및 가격 경쟁력 확보를 위해 LHM Plant 증설을 완료하는 등 공업용 탄산리튬 및 다양한 리튬원료 확보를 기반으로 원료 수급 경쟁력을 강화할 전망입니다.

(2) 주요 제품 등 매출 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 품 목 | 구체적용도 | 주요상표등 | 매출액(비율) | 비율 |

|---|---|---|---|---|

| 제품ㆍ임가공매출 | 리튬이온전지 전극 제조의 첨가제로 사용되는 탄산리튬 분쇄, 공업용 탄산리튬의 수산화리튬 전환 등 | LH, LCB 등 | 47,158 | 100.0% |

| 합계 | 47,158 | 100.0% | ||

주) 정보유출 우려 등을 고려하여 주요 제품에 대한 가격변동추이의 기재를 생략합니다.

3. 원재료 및 생산설비

1) 주식회사 에코프로

(1) 주요 원재료 매입 현황

① 연결 기준

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 구체적용도 | 매입액 | 비율 |

|---|---|---|---|---|---|

| 전지재료사업 | 원재료/ 상품 등 | 전구체 등 | 2차전지용 양극활물질 소재 | 1,628,964 | 99.37% |

| 환경사업 | 원재료/ 상품 등 | 활성탄 외 | 흡착제 제조 등 | 3,759 | 0.23% |

| 중단사업 (에코프로 환경사업) |

원재료/ 상품 등 | 활성탄 외 | 흡착제 제조 등 | 6,568 | 0.40% |

| 합계 | - | - | - | 1,639,291 | 100.00% |

주1) 환경사업부문은 당사의 회사분할(인적)을 통해 2021년 5월 1일 주식회사 에코프로에이치엔으로 분할 신설 되었습니다.

주2) 당사의 주요 종속회사인 주식회사 에코프로비엠의 경우 계열회사인 주식회사 에코프로지이엠, 에코프로이노베이션을 주요 매입처로 원재료를 매입 중에 있습니다.

주3) 당사(연결회사)는 다수의 국내/외 매입처를 통하여 주요 원재료를 공급받고 있으며, 공급 안정성의 관점에서 차질이 발생한 이력은 없습니다.

주4) 최근 이차전지 및 환경 산업 내 경쟁 심화, 정보유출 우려 등을 감안하여 주요 매입처 등의 사항은 기재를 생략합니다.

2) 주식회사 에코프로에이치엔 - 주요 자회사

(1) 주요 원재료 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 매입유형 | 품목 | 구체적 용도 | 매입액 | 비율 | 비고 |

|---|---|---|---|---|---|

| 원재료 | 활성탄 | Media 제조 | 1,534 | 12% | - |

| 이온교환수지 | Media 제조 | 1,260 | 10% | - | |

| 필터 프레임 | 케미컬 필터 제조 | 3,361 | 26% | - | |

| 기타 | 제품 제조 | 6,541 | 52% | - | |

| 합계 | 12,697 | 100% | - | ||

주1) 주요 원재료의 매입처와 주식회사 에코프로에이치엔 간의 특수한 관계는 존재하지 않습니다.

주2) 주식회사 에코프로에이치엔은 다수의 국내/외 매입처를 통하여 주요 원재료를 공급받고 있으며, 공급 안정성의 관점에서 차질이 발생한 이력은 없습니다.

주3) 기술/정보유출 우려 등을 감안하여 매입처, 가격변동추이 등 상세한 기재는 생략합니다.

(2) 생산 및 설비

① 생산능력

| (단위 : EA / 월 ) |

| 사업부문 | 회사명 | 품 목 | 단위 | 2021년 | 2020년 | 2019년 |

| 환경사업 | 에코프로에이치엔 | 케미컬 필터 | EA | 60,000 | 21,000 | 18,900 |

주1) 각 생산라인의 설계 기준 생산능력을 바탕으로 산출하였으며, 일 평균 가동시간 9시간을 적용하여 기재하였습니다.

주2) 클린룸 케미컬 필터 사업의 특성상 고객사의 주문에 의해 총 생산량의 차이가 연도별로 존재하며, 상기 생산능력은 외조기용 필터를 제외하였습니다.

주3) 미세먼지 저감 솔루션 및 온실가스 감축 솔루션은 고객의 사업장에 대규모 설비 장치를 설치하는 고객맞춤형 제품으로, 규격화된 생산능력을 산출하기 어려워 기재를 생략합니다.

② 생산실적 및 가동률

기술, 정보유출 우려 등을 감안하여 상세한 기재는 생략합니다.

③ 생산설비에 관한 사항

ⅰ. 주요 사업장 현황

| 지역 | 구분 | 소재지 |

|---|---|---|

| 국내 | 에코프로HN 본사 | 충북 청주시 청원구 오창읍 과학산업2로 587-40 |

| 에코프로HN 화성 사무소 | 경기도 화성시 영통로 50번길 7-4 | |

| 에코프로HN 울산 사무소 | 울산광역시 동구 등대5길 36 |

ⅱ. 생산설비 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 구분 | 합계 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 연구기자재 |

|---|---|---|---|---|---|---|---|---|

| 기초 (2021. 05. 01) |

32,403 | 5,396 | 12,361 | 4,064 | 7,313 | 97 | 716 | 2,454 |

| 증감 | (953) | 54 | (490) | 206 | (811) | 1 | 25 | 61 |

|

기말 |

31,450 | 5,450 | 11,872 | 4,270 | 6,503 | 98 | 742 | 2,515 |

주) 주요 물적자산에 관한 시가 등의 정보는 객관적인 자료를 파악할 수 없어 기재를 생략하였습니다.

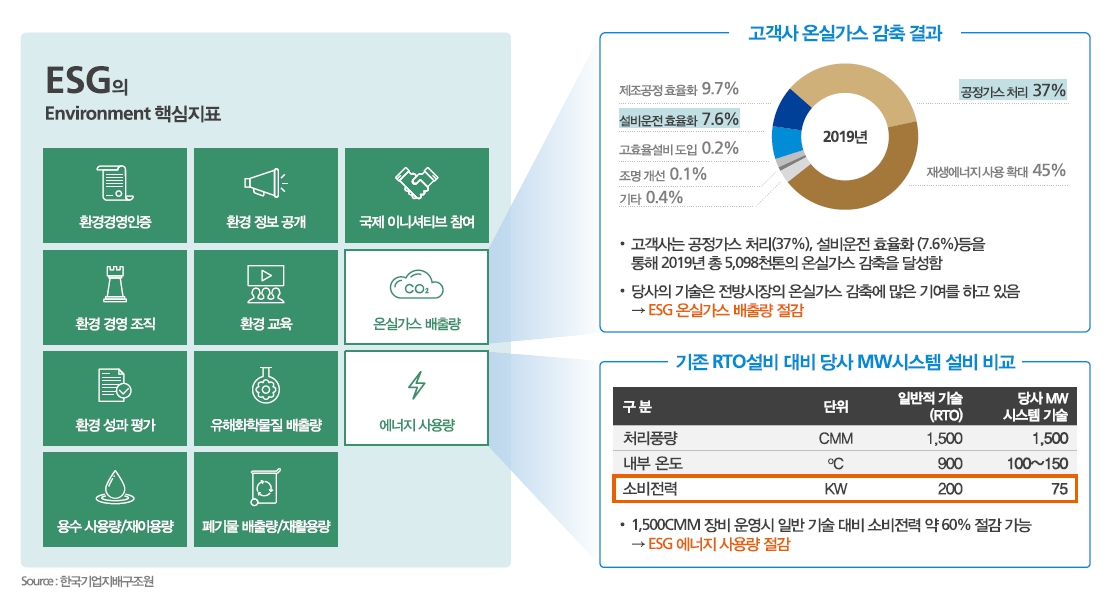

④ 향후 투자계획

주식회사 에코프로에이치엔은 특화된 온실가스 저감 기술을 바탕으로 탄소배출권 사업(SDM 사업)에 진출하여 미래성장동력을 다각화하고자 합니다. 해당 사업은 온실가스 감축을 위한 기술 자원을 해외 기업에 투자한 뒤 온실가스 저감 실적을 인정받아, 이를 한국의 탄소배출권 시장에 판매하는 사업구조 입니다. 주식회사 에코프로에이치엔은 중국 내 다수의 질산 제조 기업에게 N2O 제거 촉매/처리설비를 제공하고 해당 기업으로부터 배출되는 N2O를 저감하여 탄소배출권 확보 및 판매하는 사업을 준비 중에 있으며 2022년부터 이를 위한 설비 투자를 계획하고 있습니다. 이사회 결의 등을 통해 투자계획이 확정되는 경우, 세부 내용을 포함하여 관련 공시를 제출 예정입니다.

3) 주식회사 에코프로비엠 - 주요 자회사

(1) 주요 원재료 현황(연결)

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

|

품 목 |

구체적 용도 | 매입액 | 비율 |

|---|---|---|---|

| 황산니켈 등 주1) |

리튬이온전지의 핵심소재인 양극활물질 제조에 사용되는 주요 소재 (황산니켈, 수산화리튬, 황산코발트) |

390,103 | 30.8% |

| 전구체 주2) |

리튬이온전지의 양극활물질 제조에 사용되는 소재 | 859,855 | 67.9% |

| 기타 | - | 16,265 | 1.3% |

| 합계 | 1,266,233 | 100.0% | |

주1) 황산 니켈 등의 원재료의 매입처와 주식회사 에코프로비엠 간의 특수한 관계는 존재하지 않습니다.

주2) 전구체 매입 중 일부는 계열회사인 주식회사 에코프로지이엠으로부터 매입을 진행하고 있습니다.

주3) 주식회사 에코프로비엠은 다수의 국내/외 매입처를 통하여 주요 원재료를 공급받고 있으며, 공급 안정성의 관점에서 차질이 발생한 이력은 없습니다.

주4) 최근 이차전지 양극재 사업의 관심집중에 따른 기술, 정보유출 우려 등을 감안하여 주요 매입처 등 상세한 기재는 생략합니다.

(2) 주요 원재료의 가격변동추이 및 공급시장의 독과점 정도 등

① 니켈 현황

ⅰ. 니켈 가격 동향

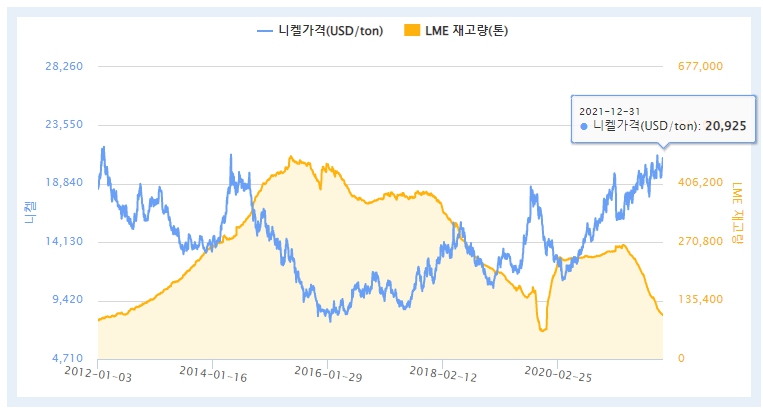

12월 평균 니켈가격은 전월대비 0.5% 상승했습니다. 니켈시장은 중국의 전기차 시장확대에 따라 2차전지 원료인 리튬과 함께 가격상승세가 나타나고 있으며, 주요 거래소의 재고량 감소세가 지속되는 등 타이트한 수급상황이 나타나면서 가격 상승 압력이 발생하였습니다. 다만, 미 연준의 금리인상 조기추진, 하반기 양적긴축 단행우려에 따른 달러 강세화 및 중국의 코로나 재확산에 따른 경기둔화 우려 등으로 상기 상승압력이 부분적으로 상쇄되는 것으로 분석됩니다.

|

|

10년간 니켈 가격 및 LME재고량(톤) |

주) 출처 : KOMIS 한국자원정보서비스 - 전략광종 자원시장 월간동향(제22-01호)

ⅱ. 니켈 공급시장 및 공급 안정성

Wood Mackenzie사에 따르면 금년 니켈시장은 미국의 인플레이션에 따른 테이퍼링(자산매입 감축) 조기추진 우려가 심화되었으나, 중국의 스테인리스, 전기차 산업경기 개선 및 Vale사의 Sudbury광산의 노조파업 장기화 여파로 타이트한 수급상황이 지속되면서 작년 코로나 소비충격에 따른 공급과잉분을 크게 상쇄시킬 것으로 예상됩니다. 다만, 인도네시아의 니켈선철(NPI), 페로니켈 증산 및 중국 Tsingshan사의 인도네시아 니켈메트 생산에 따른 공급확대 요인은 향후 가격하방요인으로 고려할 필요가 있습니다. 이에 따라 `21년 니켈소비는 2,840천톤으로 전년대비 17.5% 증가할 것으로 예상되며, 니켈공급은 2,843천톤으로 전년대비 10.5% 증가하면서 공급과 잉분이 작년 156천톤에서 3천톤으로 대폭 축소될 전망입니다.

따라서 니켈가격은 중국의 스테인리스 및 전기차 배터리 산업의 성장세로 상승압력이 발생할 수 있겠으나, 미연준의 연내 테이퍼링 추진가능성과 내년 금리인상 가능성이 높기 때문에 위험자산의 투자수요는 제약될 가능성이 있습니다. 또한 정련니켈 시장의 공급과잉적 펀더멘털과 인도네시아의 페로니켈, 니켈선철 생산량 확대로 인해 상기 가격상승압력은 제약받을 것으로 예상되며, 이에 따라 니켈가격은 내년부터 하락세를 나타낼 것으 로 전망됩니다.

주) 출처 : KOMIS 한국자원정보서비스 - 자원정보 Focus '21년 3분기 6대 전략광물 시장전망

② 코발트 현황

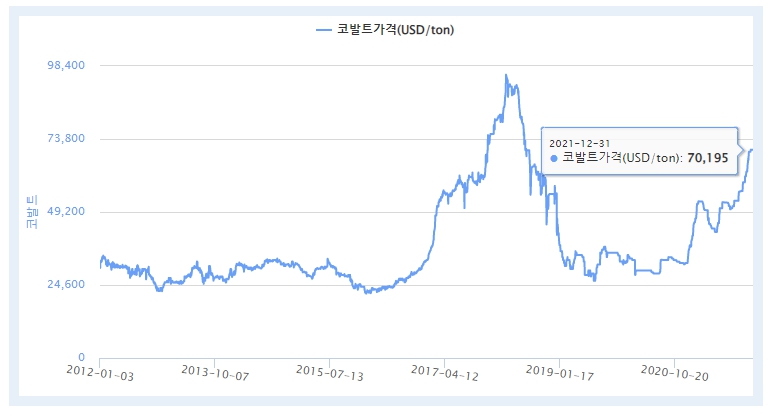

ⅰ. 코발트 가격 추세

콩고 내전 사태로 인해 2008년까지 가격 폭등세 이후 하락세를 보였으나, 2016년 4분기부터 2018년 3월($95,500/톤) 까지 급등세를 보이며 수요가 공급을 압도할 것으로 전망되었습니다. 하지만 이후 콩고의 Katanga 광산이 생산을 재개하고, 유라시안 리소스의 Metal Coal광산이 생산 계획을 발표하는 등 코발트 생산량 증가와 맞물려 하락세를 보이고 있습니다. 다만, 전기차 수요 급증에 따라 코발트를 포함한 전기자동차용 배터리 핵심 원료 가격이 급등하는 등 최근 상승세를 보이고 있습니다.

|

|

10년간 코발트 가격(LME CASH) |

주) 출처 : KOMIS 한국자원정보서비스-희유금속 더프라임(2021년 9월호)

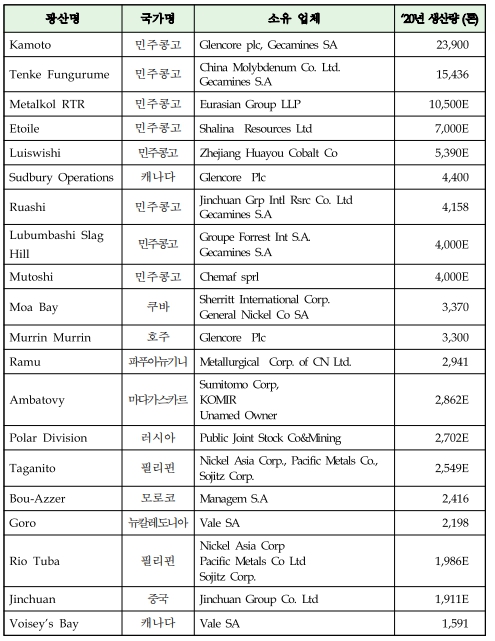

ⅱ. 코발트 공급시장 및 공급 안정성

[주요 프로젝트 및 광산]

|

|

주요 프로젝트 및 광산 |

주) 출처 : KOMIS 한국자원정보서비스 - 광종정보

KOMIS 한국자원정보서비스, S&P Global (*는 추정값)

세계 수요량 약 11만톤 중 이차전지용으로 6만톤이 사용되는데, 향후 전기차 보급이 확대되면 기하급수적으로 수요가 증대될 것으로 예상됩니다. 특히 중국, 일본, 한국 등 동아시아 3국에서 전세계 소비량의 3/4을 사용할 것으로 전망됩니다. 전기차 생산증가로 촉발되는 리튬이온 이차전지 양극소재의 응용분야가 확대됨에 따라 코발트 수요는 지속적인 증가 추세에 있습니다.

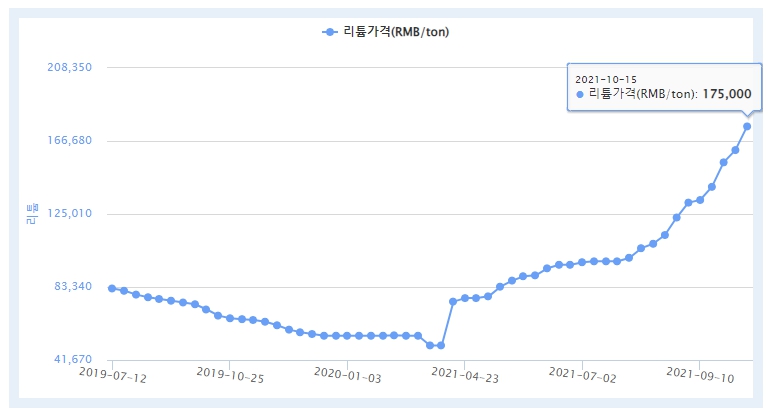

③ 리튬 현황

ⅰ. 리튬 가격 추세

리튬은 원재료인 염수(Brines) 또는 암염(Minerals)으로 부터 1차로 탄산 리튬(Lithium Carbonate), 수산화리튬(Lithium Hydroxide)이 추출되고, 추가 공정을 통하여 다양한 리튬 제품을 생산할 수 있습니다. 탄산 리튬을 재료로 추가 공정을 통하여 다양한 리튬 제품을 생산하고 있습니다. 향후 큰 폭의 전기차 시장 성장이 예상 되기 때문에 리튬의 수요 증가와 함께 리튬 시세도 상승될 것으로 전망 되고 있습니다.

|

|

battery grade lithium carbonate |

주) 출처 : KOMIS 한국자원정보서비스

ⅱ. 리튬 공급시장 및 공급 안정성

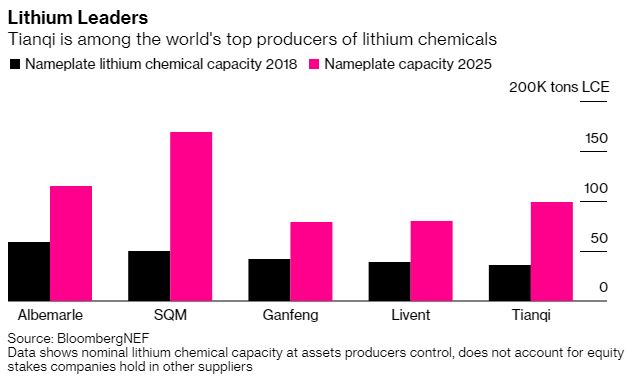

리튬은 리튬 트라이앵글로 불리는 남미의 아르헨티나, 볼리비아, 칠레 국경 지방에

많은 양이 매장 되어 있습니다. 2016년 기준 생산량으로 보면 호주의 탤리슨 광산이 가장 많으며, 염호 생산을 하는 업체로는 Albermarle과 SQM이 상위에 위치하고 있습니다. Bloomberg NEF 자료에 따르면, 리튬 공급량의 절반 이상이 Albermarle, SQM, Tianqi의 세 기업에 의해 생산된 것으로 예측되고 있습니다. 또한, 2018년 12월 중국 최대 리튬 공급업체인 Tianqi는 칠레 최대 리튬 생산업체인 SQM의 지분 23.77%를 40억 달러에 인수하며 전세계 리튬시장에서의 중국 업체들의 영향력이 더욱 커지고 있습니다.

최근 중국의 전력난으로 인한 리튬 시장의 공급이 일시적으로 불안정한 상황을 보이고 있으나 중장기적으로는 안정적인 공급 형태가 갖춰질 것으로 예상 되고 있습니다.

|

|

업체별 리튬 생산량 |

주) 출처 : BloombergNEF(2020)

(3) 생산 및 설비

① 생산능력

고객사 및 아이템 다변화와 더불어 전방 산업이 크게 확대하고 있는 사업 환경속에서 주식회사 에코프로비엠은 해마다 생산설비를 확충해온 바 있습니다. 현재 및 향후 운용 예정인 생산능력은 아래와 같습니다.

* 연도 별 양극 소재 생산능력

| (단위 : 톤 / 월 ) |

| 사업부문 | 회사명 | 품 목 | 단위 | 2021년 | 2020년 | 2019년 |

| 전지재료사업 | 에코프로비엠 | 양극소재 (NCA, NCM) | 톤 | 6,400 | 5,000 | 5,000 |

ⅰ. 생산능력의 산출 근거

각 생산라인의 설계 기준 생산능력을 바탕으로 산출하였으며, 일 평균 가동시간 24시간을 적용하여 기재하였습니다.

ⅱ. 생산실적 및 가동률

최근 이차전지 양극재 사업의 관심집중에 따른 기술, 정보유출 우려 등을 감안하여 상세한 기재는 생략합니다.

② 생산설비에 관한 사항

ⅰ. 주요 사업장 현황

| 지역 | 구분 | 소재지 |

|---|---|---|

| 국내 | 에코배터리 오창캠퍼스 | 본사 및 제 4공장 : 충북 청주시 청원구 오창읍 2산단로 100 제 1공장(CAM1~3) : 충북 청주시 청원구 오창읍 양청송대길 116 |

| 에코배터리 포항캠퍼스 | 제 5공장 : 경북 포항시 북구 흥해읍 영일만산단남로75번길 10 |

ⅱ. 생산설비 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 구분 | 합계 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 연구기자재 |

|---|---|---|---|---|---|---|---|---|

| 기초 | 298,839 | 17,053 | 70,119 | 50,122 | 143,562 | 170 | 5,095 | 12,718 |

| 증감 | 201,519 | - | 62,469 | 27,280 | 103,812 | (47) | 509 | 7,496 |

|

기말(2021년) |

524,626 | 41,323 | 132,588 | 77,402 | 247,374 | 123 | 5,604 | 20,214 |

주) 주요 물적자산에 관한 시가 등의 정보는 객관적인 자료를 파악할 수 없어 기재를 생략하였습니다.

④ 향후 투자계획

주식회사 에코프로비엠은 고객사 수요가 지속적으로 증가할 것으로 예상됨에 따라 단계적 증설을 계획하고 있으며 투자비 효율화를 위한 Value Engineering 방안을 지속적으로 연구하고 있습니다. CAM5 공장이 2020년 1분기부터 가동을 시작하고 보고서 주식회사 에코프로이엠의 CAM6 공장이 2021년 10월에 준공됨에 따라, 당사는 국내 최고의 하이니켈계 양극재 생산능력을 확보하고 있습니다. 또한 기 공시된 것과 같이 주요 고객사와의 제휴를 강화하여 장기적으로 안정적인 판매 물량을 확보하였으며, 그에 걸맞는 생산능력을 확보하기 위해 지속적인 설비 투자를 진행하고 있습니다. 신규 설비투자에 대한 세부 내용은 하기 제출된 공시 내용을 참고 바랍니다.

- 「기타경영사항(자율공시)(종속회사의 주요경영사항)」(21/8/20) : 주식회사 에코프로이엠 CAM7 증설 투자

-「신규 시설투자 등」(21/5/25) : CAM5N 신증설 투자

-「타법인주식및출자증권취득결정」(20/2/10) : 주식회사 에코프로이엠 법인 설립 및 CAM6 공장 증설 투자

-「신규 시설투자 등」(20/6/10) : CAM5/5N 설비 전환 및 건물 투자 진행

※ 생산능력 등의 세부사항은 최근 이차전지 양극재 사업의 관심집중에 따른 기술, 정보유출 우려 등을 감안하여 기재를 생략합니다.

4) 주식회사 에코프로이엠 - 주요 자회사

주식회사 에코프로이엠은 주식회사 에코프로비엠의 종속회사로 영위하는 사업의 환경이 동일하며 , 주식회사 에코프로비엠을 통해 지배하고 있어 세부 내용의 기재를 생략합니다.

(※상기 주요 제품 및 서비스 중 주식회사 에코프로비엠에 관한 사항은 연결회사 기준으로 작성되었습니다.)

5) 주식회사 에코프로지이엠 - 주요 자회사

(1) 생산 및 설비

① 생산능력

| (단위 : 톤 / 월 ) |

| 사업부문 | 회사명 | 품 목 | 단위 | 2021년 | 2020년 | 2019년 |

| 전지재료사업 | 에코프로지이엠 | 전구체 | 톤 | 2,000 | 2,000 | 1,200 |

주1) 각 생산라인의 설계 기준 생산능력을 바탕으로 산출하였으며, 일 평균 가동시간 9시간을 적용하여 기재하였습니다.

주2) 클린룸 케미컬 필터 사업의 특성상 고객사의 주문에 의해 총 생산량의 차이가 연도별로 존재하며, 상기 생산능력은 외조기용 필터를 제외하였습니다.

주3) 미세먼지 저감 솔루션 및 온실가스 감축 솔루션은 고객의 사업장에 대규모 설비 장치를 설치하는 고객맞춤형 제품으로, 규격화된 생산능력을 산출하기 어려워 기재를 생략합니다.

② 생산실적 및 가동률

기술, 정보유출 우려 등을 감안하여 상세한 기재는 생략합니다.

③ 생산설비에 관한 사항

ⅰ. 주요 사업장 현황

| 지역 | 구분 | 소재지 |

|---|---|---|

| 국내 | 에코프로지이엠 본사 | 경상북도 포항시 북구 흥해읍 영일만산단남로 75번길 15 |

ⅱ. 생산설비 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 구분 | 합계 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 연구기자재 | 전시장비 | 임차자산 개량권 |

|

| 에코프로지이엠 | 기초 | 86,072 | - | 28,710 | - | 55,325 | 101 | 1,365 | 571 | - | - |

| 증감 | 81,131 | - | 25,740 | - | 49,666 | 5 | 822 | 1,375 | - | - | |

| 기말 | 167,203 | - | 54,450 | - | 104,991 | 106 | 2,187 | 1,946 | - | - | |

주) 주요 물적자산에 관한 시가 등의 정보는 객관적인 자료를 파악할 수 없어 기재를 생략하였습니다.

④ 향후 투자계획

주식회사 에코프로지이엠이 영위하는 전구체 사업은 중장기 북미 투자계획을 수립하여, 계열회사엔 주식회사 에코프로비엠의 양극재 사업의 북미 시장 진출과 함께 해외 전지재료사업의 생태계 구축을 함께하고 북미 사업의 부가가치가 증대 될 수 있도록 구체적인 북미 투자계획을 수립할 예정입니다. 또한, 주식회사 에코프로지이엠의 IPO를 준비할 예정이며, IPO를 통해 확보되는 자금은 국내외 전구체 CAPA 증설에 활용될 예정입니다.

주식회사 에코프로지이엠은 전방 산업의 성장 및 하이니켈 전구체 수요 증가를 대비하여 경북 포항시 영일만산단 내 하이니켈 전구체 제조 공장인 CPM2 공장 신설을 진행 중에 있습니다. 공장 신설에 관한 자세한 내용은 아래와 같습니다.

- 투자결정일 : 2021년 6월 9일

- 투자금액 : 101,400 백만원

- 투자기간 : 2021년 6월 ~ 2022년 9월

- 생산능력 : 26,000톤 / 년

6) 주식회사 에코프로이노베이션 - 주요 자회사

(1) 생산 및 설비

① 생산능력

| (단위 : 톤/ 월 ) |

| 사업부문 | 회사명 | 품 목 | 단위 | 제24기 (2021년) |

제23기 (2020년) |

제22기 (2019년) |

| 전지재료사업 | 에코프로이노베이션 | 수산화리튬 가공 | 톤 | 1,300 | 1,300 | 1,300 |

주1) 각 생산라인의 설계 기준 생산능력을 바탕으로 산출하였으며, 일 평균 가동시간 9시간을 적용하여 기재하였습니다.

주2) 클린룸 케미컬 필터 사업의 특성상 고객사의 주문에 의해 총 생산량의 차이가 연도별로 존재하며, 상기 생산능력은 외조기용 필터를 제외하였습니다.

주3) 미세먼지 저감 솔루션 및 온실가스 감축 솔루션은 고객의 사업장에 대규모 설비 장치를 설치하는 고객맞춤형 제품으로, 규격화된 생산능력을 산출하기 어려워 기재를 생략합니다.

② 생산실적 및 가동률

기술, 정보유출 우려 등을 감안하여 상세한 기재는 생략합니다.

③ 생산설비에 관한 사항

ⅰ. 주요 사업장 현황

| 지역 | 구분 | 소재지 |

|---|---|---|

| 국내 | 에코프로이노베이션 본사(포항) | 경상북도 포항시 북구 흥해읍 영일만산단남로 75번길 10 |

| 에코프로이노베이션 오창 공장 | 충북 청주시 청원구 오창읍 과학산업2로 587-40 |

ⅱ. 생산설비 현황

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 구분 | 합계 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 연구기자재 | 전시장비 | 임차자산 개량권 |

|

| 에코프로이노베이션 | 기초 | 12,832 | 101 | 222 | - | 12,123 | - | 220 | 67 | - | 99 |

| 증감 | 70,147 | 5,547 | 19,013 | 438 | 43,740 | - | 1,407 | 50 | - | (48) | |

| 기말 | 82,979 | 5,648 | 19,235 | 438 | 55,863 | - | 1,627 | 117 | - | 51 | |

주) 주요 물적자산에 관한 시가 등의 정보는 객관적인 자료를 파악할 수 없어 기재를 생략하였습니다.

④ 향후 투자계획

주식회사 에코프로이노베이션은 리튬 전환 사업의 생산능력 증설을 계획하고 있으며, 이는 미래의 리튬 시장은 수급의 어려움과 시세의 불확실성이 매우 높은 상황에서

전지재료사업 내 리튬 전환 생산능력 증설에 대한 필요성이 대두되었기 때문입니다.

작년 말(2021년말) 포항 배터리캠퍼스 내 13,000톤 규모의 리튬 전환 공장의 준공을 완료 하였고 보고서작성기준일(2021년 12월 31일) 현재 양산을 진행 중에 있습니다. 또한, 리튬 전환 생산능력 증설에 맞춰 공업용 탄산리튬 구매도 강화할 예정입니다. 2022년 2월, 주식회사 에코프로이노베이션은 미국 아이오니어社와 공업용 탄산리튬 거래를 확대하는 내용의 공급계약을 체결 했습니다. 공급 물량을 초기 연 2천톤에서 7천톤으로 확대하였고, 미국 네바다주에 위치한 광산 개발 프로젝트가 정상적으로 진행될 경우 2024년부터 공업용 탄산리튬 조달이 시작될 예정입니다. 이 밖에도 중장기적인 관점에서 안정적인 탄산리튬 수급이 가능하도록 구체적이고 체계적인 전략들을 수립하고 추진할 계획입니다.

4. 매출 및 수주상황

1) 주식회사 에코프로

(1) 매출 실적

| (단위 : 백만원 ) |

| 구분 | 매출유형 | 품 목 | 제 24기 (2021년) |

제 23기 (2020년) |

제 22 기 (2019년) |

|

|---|---|---|---|---|---|---|

| 에코프로 | 기타매출, 임대수익 |

배당금 수익 | 수출 | - | - | - |

| 내수 | 4,941 | - | - | |||

| 계 | 4,941 | - | - | |||

| 용역 수익 (SVC, CI 사용료 등) |

수출 | - | - | - | ||

| 내수 | 12,423 | 5,318 | 2,480 | |||

| 계 | 12,423 | 5,318 | 2,480 | |||

| 합계 | 수출 | - | - | - | ||

| 내수 | 17,364 | 5,318 | 2,480 | |||

| 계 | 17,364 | 5,318 | 2,480 | |||

| 에코프로에이치엔 | 제품 상품 기타매출 |

클린룸 케미컬 필터 | 수출 | 1,033 | - | - |

| 내수 | 4,696 | - | - | |||

| 계 | 5,729 | - | - | |||

| 미세먼지 저감 솔루션 |

수출 | - | - | - | ||

| 내수 | 9,937 | - | - | |||

| 계 | 9,937 | - | - | |||

| 온실가스 감축 솔루션 |

수출 | 735 | - | - | ||

| 내수 | 8,633 | - | - | |||

| 계 | 9,368 | - | - | |||

| 기타 (임대수익 등) |

수출 | - | - | - | ||

| 내수 | 105 | - | - | |||

| 계 | 105 | - | - | |||

| 합계 | 수출 | 1,768 | - | - | ||

| 내수 | 23,371 | - | - | |||

| 계 | 25,139 | - | - | |||

| 에코프로비엠 (연결) |

제품 상품 기타매출 |

양극활물질 | 수출 | 1,408,879 | 758,713 | 517,112 |

| 내수 | 71,699 | 92,272 | 94,106 | |||

| 계 | 1,480,578 | 850,985 | 611,218 | |||

| 기타 | 수출 | - | - | - | ||

| 내수 | 5,050 | 3,763 | 4,867 | |||

| 계 | 5,050 | 3,763 | 4,867 | |||

| 합계 | 수출 | 1,408,879 | 758,713 | 517,112 | ||

| 내수 | 76,749 | 96,035 | 98,973 | |||

| 계 | 1,485,629 | 854,748 | 616,085 | |||

| 에코프로지이엠 | 제품 기타매출 |

전구체 제조 | 수출 | - | - | - |

| 내수 | 342,888 | 216,667 | 132,713 | |||

| 계 | 342,888 | 216,667 | 132,713 | |||

| 에코프로이노베이션 | 제품 상품 기타매출 |

양극소재용 리튬 생산 |

수출 | - | - | - |

| 내수 | 28,016 | - | - | |||

| 계 | 28,016 | - | - | |||

| 리튬 분쇄 및 가공 | 수출 | - | - | - | ||

| 내수 | 19,142 | 12,907 | 9,085 | |||

| 계 | 19,142 | 12,907 | 9,085 | |||

| 필터프레임 등 | 수출 | - | - | - | ||

| 내수 | - | - | 673 | |||

| 계 | - | - | 673 | |||

| 합계 | 수출 | - | - | - | ||

| 내수 | 47,158 | 12,907 | 9,758 | |||

| 계 | 47,158 | 12,907 | 9,758 | |||

| 에코프로에이피 | 제품 | 산업용 가스 | 수출 | - | - | - |

| 내수 | 4,543 | - | - | |||

| 계 | 4,543 | - | - | |||

| 에코프로씨엔지 | 제품 | 폐배터리 리사이클 | 수출 | - | - | - |

| 내수 | - | - | - | |||

| 계 | - | - | - | |||

| 아이스퀘어벤처스 | 금융투자 | 중소기업창업투자 | 수출 | - | - | - |

| 내수 | 537 | 55 | - | |||

| 계 | 537 | 55 | - | |||

| 상해예커환경과학 유한공사 |

제품 | 환경사업솔루션 | 수출 | 141 | 11 | - |

| 내수 | - | - | - | |||

| 계 | 141 | 11 | - | |||

| 에코로지스틱스 | 운송 | 물류 사업 | 수출 | - | - | - |

| 내수 | 1,299 | - | - | |||

| 계 | 1,299 | - | - | |||

| 포항ISV그린테크 1호VC |

금융투자 | 중소기업창업투자 | 수출 | - | - | - |

| 내수 | 1 | - | - | |||

| 계 | 1 | - | - | |||

| 내부거래제거 | (420,586) | (238,894) | (149,410) | |||

| 총계 | 수출 | 1,410,788 | 758,724 | 517,112 | ||

| 내수 | 93,325 | 92,088 | 94,514 | |||

| 계 | 1,504,113 | 850,812 | 611,626 | |||

주1) 주식회사 에코프로에이치엔의 연결대상 매출액은 2021년 11월 ~ 2021년 12월 기간의 매출액 입니다.

주2) 당사의 인적분할 결정에 따른 중단사업부문(에코프로 환경사업부문, 2021년 1월~4월 매출액)을 포함하여 기재하였습니다.

주3) 당사의 인적분할 결정에 따른 중단사업부문(에코프로 환경사업, 2021년 1월~4월)의 매출실적은 포괄손익계산서의 중단영업이익에 포함되어 있습니다. 중단사업부문에 세부 내용은 다음의 표를 참고하시기 바랍니다.

▣ 참고) 중단사업부문(에코프로 환경사업) 매출 실적

| (단위 : 백만원 ) |

| 구분 | 매출유형 | 품 목 | 제 24기 (2021년) |

제 23기 (2020년) |

제 22 기 (2019년) |

|

|---|---|---|---|---|---|---|

| 중단사업 (에코프로) |

제품 상품 |

환경사업솔루션 | 수출 | 4,455 | 31,204 | 10,426 |

| 내수 | 25,381 | 70,574 | 82,936 | |||

| 계 | 29,836 | 101,778 | 93,362 | |||

2) 주식회사 에코프로에이치엔 - 주요 자회사

(1) 매출

① 매출실적

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 매출유형 | 품 목 | 제 1기 | |

|---|---|---|---|

| (2021.05.01 ~ 2021. 12. 31) | |||

| 제품 | 클린룸 케미컬 필터 | 수출 | 4,014 |

| 내수 | 16,651 | ||

| 계 | 20,665 | ||

| 제품 | 미세먼지 저감 솔루션 | 수출 | 2,550 |

| 내수 | 34,890 | ||

| 계 | 37,440 | ||

| 제품, 용역 |

온실가스 감축 솔루션 | 수출 | 735 |

| 내수 | 31,682 | ||

| 계 | 32,417 | ||

| 기타매출 | 기 타 | 수출 | - |

| 내수 | 382 | ||

| 계 | 382 | ||

| 합 계 | 수출 | 7,299 | |

| 내수 | 83,605 | ||

| 계 | 90,904 | ||

(2) 판매경로 등

① 판매경로

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

|

구분 |

판매경로 |

매출금액 |

|---|---|---|

|

제1기 |

||

|

수출 |

에코프로HN → 반도체/디스플레이/중공업 사업장 등 |

7,299 |

|

내수 |

에코프로HN → 반도체/디스플레이/중공업 사업장 등 | 83,605 |

|

합계 |

90,904 | |

주) 상기 매출금액은 사업연도 기간(2021.05 ~ 2021.12)의 누계 금액을 기재하였습니다.

② 판매방법 및 조건

| 매출유형 | 품 목 | 주요 계약 조건 |

|---|---|---|

| 제품 | 클린룸 케미컬 필터 | - 주요 매출유형 : 제품매출 - 주요 계약 조건 : 일반공급계약(납품 후 100% 지급) |

| 제품 | 미세먼지 저감 솔루션 | - 주요 매출유형 : 공사매출 - 주요 계약 조건 ① 선급금(계약금액의 10%) : 계약이행/선급금보증증권 등 제출 후 ② 중도금(계약금액의 70%) : 입고완료 및 자재양도각서 제출 후 ③ 잔금(계약금액의 20%) : 설치/시운전 완료 후 하자보증증권 제출 후 |

| 제품, 용역 | 온실가스 감축 솔루션 | - 주요 매출유형 : 공사매출 - 주요 계약 조건 ① 중도 지불금(계약금액의 20%) : VP 승인 후 지급 ② 분납 지불금(계약금액의 70%) : 납품 Process에 따라 지급 ③ 시운전 지불금(계약금액의 10%) : 시운전 완료 후 지급 |

주) 미세먼지 저감 솔루션 및 온실가스 감축 솔루션은 주로 고객의 사업장에 대규모 설비 장치를 설치하는 공사매출로 구성되며, 공사 완료 시점에 매출이 인식됩니다.

③ 판매전략

ⅰ. 판매 목표 : 강소사업 다각화를 통한 사업영역 확대 및 지속 가능한 성장을 추구하는 기업으로 도약

ⅱ. 세부 판매 전략

|

사업부문 |

세부 추진 계획 |

|---|---|

| 클린룸 케미컬 필터 | - 클린룸 오염제어 솔루션 리더 입지 확보 - 장비용 케미컬 필터 확장을 통한 고부가가치 품목 증대 |

| 미세먼지 저감 솔루션 | - 환경플랜트 설비의 고효율 설비 수요 증가에 맞춰 기술기반 사업 고도화 - 국내외 Microwave 기술 확장 |

| 온실가스 감축 솔루션 | - 온실가스 감축 전문기업화 - 온실가스 감축(탄소배출권)에 대한 선제적 대응 |

(3) 주요 매출처

당기 중 주식회사 에코프로에이치엔의 매출액의 10% 이상을 차지하는 주요 매출처는 다음과 같습니다.

|

(단위: 백만원) |

| 구 분 | 제1기 (2021년) |

|

|---|---|---|

| 매출액 | 비중 | |

| 주요거래처(A) | 30,704 | 33.8% |

주) 상기 매출액 및 비중은 사업연도 기간(2021.05 ~ 2021.12)의 누계 금액을 기준으로 산정하였습니다.

(4) 수주상황

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 온실가스 감축 솔루션 | 21년 7월 | 22년 5월 | - | 11,434 | - | 7,431 | - | 4,004 |

| 미세먼지 저감 솔루션 | 21년 8월 | 22년 6월 | - | 3,704 | - | 1,931 | - | 1,773 |

| 21년 10월 | 23년 4월 | - | 1,299 | - | - | - | 1,299 | |

| 21년 12월 | 22년 10월 | - | 1,520 | - | - | - | 1,520 | |

| 21년 12월 | 22년 3월 | - | 110 | - | - | - | 110 | |

| 합 계 | - | 18,068 | - | 9,362 | - | 8,706 | ||

3) 주식회사 에코프로비엠 - 주요 자회사

(1) 매출(연결)

① 매출실적

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 품 목 | 제 6 기 | 제 5 기 | 제 4 기 | |

|---|---|---|---|---|

| (2021년) | (2020년) | (2019년) | ||

| 양극재 (양극활물질) 및 전구체 등 |

수출 | 1,408,879 | 758,713 | 517,112 |

| 내수 | 71,699 | 92,272 | 94,107 | |

| 계 | 1,480,578 | 850,985 | 611,219 | |

| 기타 | 수출 | - | - | - |

| 내수 | 5,050 | 3,763 | 4,867 | |

| 계 | 5,050 | 3,763 | 4,867 | |

| 합계 | 수출 | 1,408,879 | 758,713 | 517,112 |

| 내수 | 76,749 | 96,035 | 98,973 | |

| 계 | 1,485,629 | 854,748 | 616,085 | |

주) 상기 제 6기의 매출실적은 사업연도 기간(2021.01 ~ 2021.12)의 누계 금액을 기재하였습니다.

② 매출업무

| 구분 | 내용 |

|---|---|

| (1) 영업계획 수립 | 연간 기준으로 내부 경영계획 수립 지침에 따라 고객사 Forecast를 기반으로 제품별, 고객별, 월별 판매 목표를 양산 제품 위주로 작성합니다. 작성된 영업계획은 확정 후 사업기획팀, 생산팀 등 유관부서에 배포하게 됩니다. |

| (2) INQUIRY(고객사요구물량) 접수 | 고객으로부터 INQUIRY 접수시 생산 가능성을 1차적으로 검토합니다(용도, 규격, 수량, 납기, 가격 등). 필요 시에는 신규 제품 개발 및 양산 검토 후 검토 결과를 고객에통보하게 됩니다. |

| (3) 신용조사 | 신규 고객 INQUIRY 접수 시 고객사 신용조사 진행(신용등급, 소송 내역 등) 후 INQUIRY에 대응하게 됩니다 |

| (4) 견적 | 견적의뢰 접수 시 고객 요구사항을 반영하여 검토 후 내부 품의 득결 후 고객사에 견적을 제출합니다. |

| (5) 주문접수 | 고객으로부터 주문접수 후 유관부서와 생산 가능 여부를 검토(기존제품 및 신규제품별 항목 검토)하고, 고객사에 수량, 납기 등 검토 결과를 통보합니다. |

| (6) 생산의뢰 | 주문접수 상세 내역을 생산부서에 통보(E-MAIL, ERP 수주등록 등)합니다. |

| (7) 납기관리 | 납기 변동사항(고객의 요구, 생산 지연 등) 발생 시 고객 및 생산부서와 협의하여 납기를 조정합니다. |

| (8) 매출채권 관리 | 고객사별 결제조건을 기준으로 매월 고객사별 수금계획 및 입금현황 등 매출채권을관리합니다. |

| (9) 영업실적 분석 | 월별, 분기별, 반기별, 연간 계획 대비 실적에 대한 분석을 실시하여 부진한 경우 원인분석 및 만회대책을 수립합니다. |

③ 판매경로 등

ⅰ. 판매경로

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

|

구분 |

판매경로 |

매출금액 |

||

|---|---|---|---|---|

|

제 6 기 |

제 5 기 |

제 4 기 |

||

|

수출 |

에코프로비엠 → Cell제조업체 등 |

1,408,879 | 758,713 | 517,112 |

|

내수 |

에코프로비엠 → Cell제조업체 등 |

71,699 | 92,272 | 94,106 |

|

합계 |

1,480,578 | 850,985 | 611,218 | |

주) 상기 제 6기의 매출금액은 사업연도 기간(2021.01 ~ 2021.12)의 누계 금액을 기재하였습니다.

ⅱ. 판매방법 및 조건

|

구분 |

대금회수 조건 |

부대비용의 부담 방법 |

|---|---|---|

|

수출 |

(1) 납품 후 45일 후 T/T (2) DDU 60일 T/T(고객사 창고 입고시점부터 60일) (3) DDP 30일 T/T(고객사 창고 입고시점부터 30일) (4) T/T in advance |

(1) 국내 내륙운송비 당사 부담(FOB KOREA) (2) 국내/현지 내륙 운송비 및 해상운송비 당사 부담 (DAP) (3) 국내/현지 내륙 운송비, 해상 운송비, 수입지 통관비용 당사 부담 (DDP) (4) 국내 내륙운송비 당사 부담(FOB KOREA) |

|

내수 |

(1) 매월 10일 마감 후 10일 이내 현금 결제 (2) 월 마감 후 10일 후 현금 (3) 매월 마감 후 60일 이내 현금 결제 |

(1) 국내 내륙운송비 당사 부담 |

ⅲ. 판매전략

(ⅰ) 판매 목표: 중장기 글로벌 No.1 양극소재 업체로의 도약을 위한 기반 구축

(ⅱ) 세부 판매 전략

|

판매 전략 |

세부 추진 계획 |

|---|---|

|

Deeper (기존 고객 확대/안정화) |

- 공급 안정성 확보 및 선제적 Line 증설을 위한 장기 파트너십 관계 구축 - 고객 개발 Roadmap에 맞춘 소재 개발로 고객 Needs 충족 |

|

Wider (미래 성장 동력 발굴) |

- 신규 개발 제품의 개선 및 공급 가격 최적화 - 신규고객 확보 및 장기공급계약(LTA) 체결을 위한 전략적 거래선 육성 - Cell Maker와의 협업 체제 구축 |

|

Faster (영업 Level 고도화) |

- Demand 적중률 개선으로 수요 안정화 향상 - 영업 기획 기능 강화 - Marketing 기능 강화 |

(2) 수주상황

주식회사 에코프로비엠의 제품은 통상 30일 내외의 단기 발주형식으로, 수요업체와 기본거래계약을 체결하고 1개월 전에 예상사용량을 통보 받은 후 생산 납품하는 형식을 취하고 있어 수주현황은 작성하지 아니하고 있습니다. 이에 수주상황에 대한 기재를 생략합니다.

4) 주식회사 에코프로이엠 - 주요 자회사

주식회사 에코프로이엠은 주식회사 에코프로비엠의 종속회사로 영위하는 사업의 환경이 동일하며, 주식회사 에코프로비엠을 통해 지배하고 있어 세부 내용의 기재를 생략합니다.

(※상기 매출 및 수주상황 중 주식회사 에코프로비엠에 관한 사항은 연결회사 기준으로 작성되었습니다.)

5) 주식회사 에코프로지이엠 - 주요 자회사

(1) 매출

① 매출실적

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 품 목 | 제 5 기 | 제 4 기 | 제 3 기 | |

|---|---|---|---|---|

| (2021년) | (2020년) | (2019년) | ||

| 전구체 등 | 수출 | - | - | - |

| 내수 | 342,888 | 216,667 | 132,713 | |

| 계 | 342,888 | 216,667 | 132,713 | |

| 합계 | 수출 | - | - | - |

| 내수 | 342,888 | 216,667 | 132,713 | |

| 계 | 342,888 | 216,667 | 132,713 | |

② 매출업무

| 구분 | 내용 |

|---|---|

| (1) 영업계획 수립 | 연간 기준으로 내부 경영계획 수립 지침에 따라 고객사 Forecast를 기반으로 제품별, 고객별, 월별 판매 목표를 양산 제품 위주로 작성합니다. 작성된 영업계획은 확정 후 사업기획팀, 생산팀 등 유관부서에 배포하게 됩니다. |

| (2) INQUIRY(고객사요구물량) 접수 | 고객으로부터 INQUIRY 접수시 생산 가능성을 1차적으로 검토합니다(용도, 규격, 수량, 납기, 가격 등). 필요 시에는 신규 제품 개발 및 양산 검토 후 검토 결과를 고객에통보하게 됩니다. |

| (3) 신용조사 | 신규 고객 INQUIRY 접수 시 고객사 신용조사 진행(신용등급, 소송 내역 등) 후 INQUIRY에 대응하게 됩니다 |

| (4) 견적 | 견적의뢰 접수 시 고객 요구사항을 반영하여 검토 후 내부 품의 득결 후 고객사에 견적을 제출합니다. |

| (5) 주문접수 | 고객으로부터 주문접수 후 유관부서와 생산 가능 여부를 검토(기존제품 및 신규제품별 항목 검토)하고, 고객사에 수량, 납기 등 검토 결과를 통보합니다. |

| (6) 생산의뢰 | 주문접수 상세 내역을 생산부서에 통보(E-MAIL, ERP 수주등록 등)합니다. |

| (7) 납기관리 | 납기 변동사항(고객의 요구, 생산 지연 등) 발생 시 고객 및 생산부서와 협의하여 납기를 조정합니다. |

| (8) 매출채권 관리 | 고객사별 결제조건을 기준으로 매월 고객사별 수금계획 및 입금현황 등 매출채권을관리합니다. |

| (9) 영업실적 분석 | 월별, 분기별, 반기별, 연간 계획 대비 실적에 대한 분석을 실시하여 부진한 경우 원인분석 및 만회대책을 수립합니다. |

③ 판매경로 등

ⅰ. 판매경로

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

|

구분 |

판매경로 |

매출금액 |

||

|---|---|---|---|---|

|

제 5 기 |

제 4 기 |

제 3 기 |

||

|

수출 |

에코프로지이엠 → 양극소재 제조업체 등 |

- | - | - |

|

내수 |

에코프로지이엠 → 양극소재 제조업체 등 | 342,888 | 216,667 | 132,713 |

|

합계 |

342,888 | 216,667 | 132,713 | |

ⅱ. 판매전략

(ⅰ) 판매 목표: '글로벌 No.1 하이니켈 전구체 전문 제조 기업'으로 입지 구축

(ⅱ) 세부 판매 전략

|

판매 전략 |

세부 추진 계획 |

|---|---|

| 조기 시장 진입 | - 최단 승인 모델 집중 발굴 - 고객 맞춤형 제품 집중 공략 |

| 유연한 원료 수급 체계 구축 | - 다양한 구매 방식의 원료 적용으로 경쟁력 강화 - 다양한 원료에 대한 공정 및 제품 추적 시스템 구축 |

| 개발과 연계한 역량 강화 | - 시장 변화의 전제 대응으로 시장 선도 기업 입지 구축 - '소재 전문 기업' 이미지 확보 |

(2) 수주상황

주식회사 에코프로지이엠의 제품은 통상 30일 내외의 단기 발주형식으로, 수요업체와 기본거래계약을 체결하고 1개월 전에 예상사용량을 통보 받은 후 생산 납품하는 형식을 취하고 있어 수주현황은 작성하지 아니하고 있습니다. 이에 수주상황에 대한 기재를 생략합니다.

6) 주식회사 에코프로이노베이션 - 주요 자회사

(1) 매출

① 매출실적

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

| 품 목 | 제 17 기 | 제 16 기 | 제 15 기 | |

|---|---|---|---|---|

| (2021년) | (2020년) | (2019년) | ||

| 분쇄가공 | 수출 | - | - | - |

| 내수 | 19,142 | 12,907 | 9,758 | |

| 계 | 19,142 | 12,907 | 9,758 | |

| 양극소재용 리튬 |

수출 | - | - | - |

| 내수 | 28,016 | - | - | |

| 계 | 28,016 | - | - | |

| 필터프레임 | 수출 | - | - | - |

| 내수 | - | - | 673 | |

| 계 | - | - | 673 | |

| 합계 | 수출 | - | - | - |

| 내수 | 47,158 | 12,907 | 9,758 | |

| 계 | 47,158 | 12,907 | 9,758 | |

② 매출업무

| 구분 | 내용 |

|---|---|

| (1) 영업계획 수립 | 연간 기준으로 내부 경영계획 수립 지침에 따라 고객사 Forecast를 기반으로 제품별, 고객별, 월별 판매 목표를 양산 제품 위주로 작성합니다. 작성된 영업계획은 확정 후 사업기획팀, 생산팀 등 유관부서에 배포하게 됩니다. |

| (2) INQUIRY(고객사요구물량) 접수 | 고객으로부터 INQUIRY 접수시 생산 가능성을 1차적으로 검토합니다(용도, 규격, 수량, 납기, 가격 등). 필요 시에는 신규 제품 개발 및 양산 검토 후 검토 결과를 고객에통보하게 됩니다. |

| (3) 신용조사 | 신규 고객 INQUIRY 접수 시 고객사 신용조사 진행(신용등급, 소송 내역 등) 후 INQUIRY에 대응하게 됩니다 |

| (4) 견적 | 견적의뢰 접수 시 고객 요구사항을 반영하여 검토 후 내부 품의 득결 후 고객사에 견적을 제출합니다. |

| (5) 주문접수 | 고객으로부터 주문접수 후 유관부서와 생산 가능 여부를 검토(기존제품 및 신규제품별 항목 검토)하고, 고객사에 수량, 납기 등 검토 결과를 통보합니다. |

| (6) 생산의뢰 | 주문접수 상세 내역을 생산부서에 통보(E-MAIL, ERP 수주등록 등)합니다. |

| (7) 납기관리 | 납기 변동사항(고객의 요구, 생산 지연 등) 발생 시 고객 및 생산부서와 협의하여 납기를 조정합니다. |

| (8) 매출채권 관리 | 고객사별 결제조건을 기준으로 매월 고객사별 수금계획 및 입금현황 등 매출채권을관리합니다. |

| (9) 영업실적 분석 | 월별, 분기별, 반기별, 연간 계획 대비 실적에 대한 분석을 실시하여 부진한 경우 원인분석 및 만회대책을 수립합니다. |

③ 판매경로 등

ⅰ. 판매경로

| (기준일 : 2021년 12월 31일) | (단위 : 백만원) |

|

구분 |

판매경로 |

매출금액 |

||

|---|---|---|---|---|

|

제 17 기 |

제 16 기 |

제 15 기 |

||

|

수출 |

에코프로이노베이션 → 양극소재 제조업체 등 |

- | - | - |

|

내수 |

에코프로이노베이션 → 양극소재 제조업체 등 | 47,158 | 12,907 | 9,758 |

|

합계 |

47,158 | 12,907 | 9,758 | |

ⅱ. 판매전략

(ⅰ) 판매 목표: 리튬 원료의 Downstream화를 통한 수산화리튬 원가 경쟁력 강화

(ⅱ) 세부 판매 전략

|

판매 전략 |

세부 추진 계획 |

|---|---|

| 기술 고도화 | - 전환공정 기술 고도화 - 다양한 원료처리 기술 |

| 원가경쟁력 확보 | - 원재료 제련 기술 확보 - LHM 공장 증설 추진 |

| 친환경기술 개발 | - 원천 기술 기반 친환경 기술 개발 |

(2) 수주상황

주식회사 에코프로이노베이션의 제품은 통상 30일 내외의 단기 발주형식으로, 수요업체와 기본거래계약을 체결하고 1개월 전에 예상사용량을 통보 받은 후 생산 납품하는 형식을 취하고 있어 수주현황은 작성하지 아니하고 있습니다. 이에 수주상황에 대한 기재를 생략합니다.

5. 위험관리 및 파생거래

1) 주식회사 에코프로

(1) 시장위험과 위험관리

당사의 시장위험과 위험관리는 Ⅲ. 재무에 관한 사항 - 3.연결재무제표 주석 - 5.재무위험관리 및 Ⅲ. 재무에 관한 사항 - 3.재무제표 주석 - 4.재무위험관리를 참고하시기 바랍니다.

(2) 파생상품 및 풋백옵션 등 거래 현황

① 연결 기준

ⅰ. 파생금융상품

연결회사는 환위험을 회피할 목적으로 파생상품 계약을 체결하고 있으나 위험회피회계는 적용하지 않습니다. 당기말 및 전기말의 파생금융상품의 내역은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당기말 |

전기말 |

||

|---|---|---|---|---|

|

자산 |

부채 |

자산 |

부채 |

|

| 유동항목 | ||||

| 교환사채 교환권 옵션 | - | 1,411,659 | - | 32,051,618 |

| 통화선도상품 | 36,610 | - | 68,600 | - |

| 유동항목 계 | 36,610 | 1,411,659 | 68,600 | 32,051,618 |

| 비유동항목 | ||||

| 전환상환우선주 옵션 | - | 52,924,709 | - | 23,508,646 |

| 통화선도상품 | 1,776,682 | 19,674 | - | 345,797 |

| 비유동항목 계 | 1,776,682 | 52,944,383 | - | 28,854,443 |

ⅱ. 교환사채

연결회사가 발행한 교환사채의 내역은 다음과 같으며, 당기 중 597,276주의 교환권이 주당 133,100원에 교환 청구되었습니다.

| 교환사채의 종류 | : | 무기명식 이권부 무보증 사모 교환사채 |

| 인수인 | : | 제이앤 무림 에코 신기술 사업투자조합 외 |

| 교환청구기간 | : | 2020.07.12∼2023.05.12 |

| 발행시 교환주식수 | : | ㈜에코프로비엠 기명식 보통주식 601,051주 |

| 잔여 교환주식수 | : | 3,775주 |

| 교환가격 | : | 133,100원 / 주 |

ⅲ. 전환사채

연결회사가 발행한 전환사채의 내역은 다음과 같습니다.

| 전환사채의 종류 | : | 무기명식 이권부 무보증 사모 전환사채 |

| 인수인 | : | 아이엠엠이에스지1호 유한회사 외 |

| 전환기간 | : | 2022.07.27∼2026.07.27 |

| 전환시 발행할 주식 | : | ㈜에코프로 기명식 보통주식 2,332,814주 |

| 전환가격 | : | 64,300원 / 주 |

| 회사의 매도청구권 | : | 매도청구비율 40.0%, 매도청구상환율 0.5% |

| 매도청구시점 | : | 2022.07.27∼2024.07.27 |

ⅳ. 전환상환우선주식

연결회사가 발행한 전환상환우선주식의 발행내역은 다음과 같습니다.

| 구 분 | 발행내역 | |

|---|---|---|

| 종류 | 의결권부 배당 및 잔여재산분배 우선전환상환주식 | |

| 상환보장수익률 | 상장성공시 6% 연복리, 실패시 15% 연복리 | |

| 전환청구기간 | 발행일로부터 1년이 경과한 다음날부터 상환기간 만료 전날까지 | |

| 상장성공시 1년이 경과한 다음날부터 언제든지 가능 | ||

| 전환비율 | 전환상환우선주 1주가 보통주식 1주로 전환되는 것을 원칙으로 하나, 전환비율 조정 조건에 해당하는 경우 그에 따름 | |

| 보통주전환권 | 상환기일까지 전환상환우선주의 전부 또는 일부에 대하여 상환청구, 전환청구가 모두 이루어지지 않은 경우 전환상환우선주는 상환기일에 보통주식으로 자동 전환됨 | |

| 상환청구 | 우선주가 보통주식으로 전환되거나 조기상환되는 경우를 제외하고, 계약일로부터 4년이되는날부터 5년 6개월이 되는날까지 1년 6개월동안 회사에 대하여 본건 우선주의 전부의 상환을 청구할 수 있음 |

|

| 상환금액 | 상장성공시 : 1주당 상환가액은 1주당 발행가액과 그 금액에 대한 발행일로부터 상환통지일까지 연 6%의 복리이자를 합산한 금액에서 본건 상환전환 우선주식 발행일로부터 상환통지일까지 출자자에게 지급된 1주당배당금 총액을 공제한 금액으로 함 |

|

| 상장실패시 : 1주당 상환가액은 1주당 발행가액과 그 금액에 대한 발행일로부터 상환통지일까지 연 15%의 복리이자를 합산한 금액에서 본건 상환전환 우선주식 발행일로부터 상환통지일까지 출자자에게 지급된 1주당 배당금 총액을 공제한 금액으로 함 |

||

| 조기 상환권 옵션 | 만기시점 도래 전 다음의 상황이 발생할 경우 BRV Lotus Growth Fund 2015, L.P.는 연결회사에 상환권 행사가 가능함 |

|

| - ㈜에코프로지이엠 자산의 중대한 부분이 매각된 경우 |

||

| - ㈜에코프로 및/또는 ㈜에코프로지이엠이 신주인수계약서, 주주간계약서 상 진술과 보장(Representations and Warranties)에 중대한 위반이 있을 경우 |

||

| - ㈜에코프로 및/또는 ㈜에코프로지이엠이 중대한 법 위반으로 인해 본 계약을 이행하지 못할 경우 |

||

| - ㈜에코프로지이엠 재무제표에 대해 감사인으로부터 적정의견을 받지 못하는 경우 |

||

| - ㈜에코프로지이엠의 영업(business operations)의 중대한 부분이 연기되거나 변경되는 경우 |

||

| - 투자 시점으로부터 4년 이내에 (주)에코프로지이엠이 상장되지 못하는 경우 |

||

| - ㈜에코프로 또는(주)에코프로지이엠의 본 계약 관련 중대한 위반 사유가 발생한 경우 |

||

| 풋백옵션 | 계약의 주체 |

- (주)에코프로 - (주)에코프로지이엠 - BRV Lotus Growth Fund 2015, L.P. |

| 계약만기일 | 본 계약은 (a) 주주들 상호 합의에 따라 해지되거나 (b) BRV Lotus Growth Fund 2015, L.P.의 지분 비율이 5% 이하가 되어 자동해지될 때까지 효력이 지속됨 |

|

| 행사 가능 기간 |

아래 (i)의 풋옵션은 (a)에 따른 계약 해지 이후에는 행사할 수 없으나 그 외의 경우에는 계약 해지 전후를 불문하고 행사 가능하고, (ii)의 풋옵션은 계약 해지 전후를 불문하고 행사 가능함. (i)지정 기간 내 풋옵션(일반 풋옵션): 신주인수계약서의 거래종결일로부터 4년에서 5.5년 (ii)의무 불이행에 기한 풋옵션: 신주인수계약서의 거래종결일로부터 5.5년 이내 |

|

| 행사조건 및행사가액 등계약조건 |

(1) 지정 기간 내 풋옵션(일반 풋옵션) - 행사조건: - 행사가액: (2) 의무 불이행에 기한 풋옵션 - 행사조건: (i) (주)에코프로지이엠의 자산 전부 혹은 중요한 부분이 매각되었을 때 (ii) (주)에코프로지이엠 혹은 (주)에코프로가 신주인수계약서 또는 본 계약의 진술 및 보장을 중대하게 위반했을 때 (iii) (주)에코프로지이엠이 본 계약 혹은 신주인수계약서를 이행함으로써 상법 혹은 자본시장과 금융투자업에 관한 법률 기타 법령을 중대하게 위반하게 될 때 (iv) (주)에코프로지이엠 재무제표에 대한 감사인의 의견이 한정, 부적정 혹은 의견 거절일 때 (v) (주)에코프로지이엠의 영업 전부 혹은 중요한 일부가 중단되거나 변경된 때 (vi) 4년이 될 때까지 (주)에코프로지이엠의 상장이 이뤄지지 아니한 때 (vii) 자발적인지 여부를 불문하고 (주)에코프로지이엠에 해산, 청산 등의 사유가 발생한 때 (viii) (주)에코프로지이엠 혹은 (주)에코프로가 본 계약 혹은 확약과 의무를 중대하게 위반한 때 - 행사가액: - 기초자산: |

|

| 구 분 | 발행내역 | |

|---|---|---|

| 종류 | 의결권부 배당 우선전환상환주식 | |

| 전환청구기간 | 발행일로부터 1년이 경과한 다음날부터 상환기간 만료 전날까지 | |

| 상장성공시 1년이 경과한 다음날부터 언제든지 가능 | ||

| 전환비율 | 전환상환우선주 1주가 보통주식 1주로 전환되는 것을 원칙으로 하나, 전환비율 조정 조건에 해당하는 경우 그에 따름 | |

| 보통주전환권 | 상환기일까지 전환상환우선주의 전부 또는 일부에 대하여 상환청구, 전환청구가 모두 이루어지지 않은 경우 전환상환우선주는 상환기일에 보통주식으로 자동 전환됨 | |

| 상환청구 | 우선주가 보통주식으로 전환되거나 조기상환되는 경우를 제외하고, 계약일로부터 4년이되는날부터 5년 6개월이 되는날까지 1년 6개월동안 회사에 대하여 본건 우선주의 전부의 상환을 청구할 수 있음 |

|

| 상환금액 | 1주당 상환가액은 1주당 발행가액으로 함 |

|

| 조기 상환권 옵션 | 만기시점 도래 전 다음의 상황이 발생할 경우 BRV Lotus Growth Fund 2015, L.P. 및 BRV Lotus Fund III(이하 "투자자")는 연결회사에 상환권 행사가 가능함 |

|

| - (주)에코프로지이엠 자산의 중대한 부분이 매각된 경우 |

||

| - (주)에코프로 및/또는 (주)에코프로지이엠이 신주인수계약서, 주주간계약서 상 진술과 보장(Representations and Warranties)에 중대한 위반이 있을 경우 |

||

| - (주)에코프로 및/또는 (주)에코프로지이엠이 중대한 법 위반으로 인해 본 계약을 이행하지 못할 경우 |

||

| - (주)에코프로지이엠 재무제표에 대해 감사인으로부터 적정의견을 받지 못하는 경우 |

||

| - (주)에코프로지이엠의 영업(business operations)의 중대한 부분이 연기되거나 변경되는 경우 |

||

| - 투자 시점으로부터 4년 이내에 (주)에코프로지이엠이 상장되지 못하는 경우 |

||

| - (주)에코프로 또는(주)에코프로지이엠의 본 계약 관련 중대한 위반 사유가 발생한 경우 |

||

| 풋백옵션 | 계약의 주체 |

- (주)에코프로 - (주)에코프로지이엠 - BRV Lotus Growth Fund 2015, L.P. |

| 계약만기일 | 본 계약은 (a) 주주들 상호 합의에 따라 해지되거나 (b) 투자자의 합산 지분 비율이 5% 이하가 되거나, (c) 투자자가 지분율 보유하지 않아 자동해지될 때까지 효력이 지속됨 |

|

| 행사 가능 기간 |

신주인수계약서의 거래종결일로부터 5.5년 이내. 단 상기 (c)에 따른 계약 해지 이후에는 행사할 수 없으나 그 외의 경우에는 계약 해지 전후를 불문하고 행사가능함. | |

| 행사조건 및행사가액 등계약조건 |

(1) 행사조건: (i) (주)에코프로지이엠의 자산 전부 혹은 중요한 부분이 매각되었을 때 (ii) (주)에코프로지이엠 혹은 (주)에코프로가 신주인수계약서 또는 본 계약의 진술 및 보장을 중대하게 위반했을 때 (iii) (주)에코프로지이엠이 본 계약 혹은 신주인수계약서를 이행함으로써 상법 혹은 자본시장과 금융투자업에 관한 법률 기타 법령을 중대하게 위반하게 될 때 (iv) (주)에코프로지이엠 재무제표에 대한 감사인의 의견이 한정, 부적정 혹은 의견 거절일 때 (v) (주)에코프로지이엠의 영업 전부 혹은 중요한 일부가 중단되거나 변경된 때 (vi) 4년이 될 때까지 (주)에코프로지이엠의 상장이 이뤄지지 아니한 때 (vii) 자발적인지 여부를 불문하고 (주)에코프로지이엠에 해산, 청산 등의 사유가 발생한 때 (viii) (주)에코프로지이엠 혹은 (주)에코프로가 본 계약 혹은 확약과 의무를 중대하게 위반한 때 (2) 행사가액: (3) 기초자산: |

|

| 구 분 | 발행내역 | |

|---|---|---|

| 종류 | 의결권부 배당 및 잔여재산분배 우선전환상환주식 | |

| 발행상대방 | IBK금융그룹 창업기업 일자리창출 투자조합 / 중소기업은행 | IBK-INTOPS 혁신기업디자인 신기술투자조합 |

| 상환보장수익률 | 상장성공시 4% 연복리, 실패시 15% 연복리 | 상장성공시 4% 연복리, 실패시 15% 연복리 |

| 전환청구기간 | 발행일로부터 7년이 경과한 다음날 자동으로 보통주 전환 | 발행일로부터 5년이 경과한 다음날 자동으로 보통주 전환 |

| 상장성공시 1년이 경과한 다음날부터 언제든지 가능 | 상장성공시 1년이 경과한 다음날부터 언제든지 가능 | |

| 전환비율 | 전환상환우선주 1주가 보통주식 1주로 전환되는 것을 원칙으로 하나, 전환비율 조정 조건(*)에 해당하는 경우 그에 따름 (*) ① 투자자가 전환청구를 하기 전에 발행회사가 본 계약에 정한 본건 우선주 1주당 발행가액을 하회하는 가격으로 유상증자를 하거나 주식관련사채를 발행할 경우 본건 우선주의 전환비율은 아래 산식으로 계산한 보통주의 수로 조정. 보통주 1주 X [당초 발행가액/당초 발행가액을 하회하는 새로운 유상증자시의 발행가격이나 주식관련사채발행시의 전환가격 또는 인수가격(본건 우선주의 전환청구 이전에 수회에 걸쳐 당초 발행가액을 하회하는 유상증자 또는 주식관련사채를 발행한 경우에는 최저 발행가격이나 전환가격 또는 인수가격)]. ② 발행회사의 기업공개 또는 합병(주식의 포괄적 교환 등을 통한 기업결합 포함)시에는 그 시점까지 조정된 전환가격과 공모가격의 100% 또는 합병비율 또는 교환비율 산정을 위한 주식평가액의 100%에 해당하는 가격 중 낮은 가격으로 전환가격을 조정. 단, 본 항에서의 기업공개는 발행회사가 유가증권시장, 코스닥 시장에 상장되는 것 또는 투자자가 인정하는 해외 주식시장에 상장되는 것을 의미하고, 기업공개에 따른 투자자의 전환조건의 조정권한은 상장일 이후에 행사 가능. ③ 주식의 병합,분할 및 자본의 감소 등에 의하여 전환조건의 조정이 필요한 경우에는 당해 합병, 자본의 감소 및 주식분할 등의 직전에 전환권이 행사되어 전액 주식으로 인수되었더라면 투자자가 가질 수 있었던 보통주 주식수를 산출할 수 있는 비율로 전환조건을 조정. 본 조에 따른 전환조건의 조정일은 합병, 자본의 감소 및 주식분할 등의 기준일로 함. |

|

| 보통주전환권 | 상환기일까지 전환상환우선주의 전부 또는 일부에 대하여 상환청구, 전환청구가 모두 이루어지지 않은 경우 전환상환우선주는 상환기일에 보통주식으로 자동 전환됨 | |

| 상환청구 | 우선주가 보통주식으로 전환되거나 조기상환되는 경우를 제외하고, 계약일로부터 42개월이 되는날부터 7년이 되는날까지 본건 우선주의 전부의 상환을 청구 할 수 있음 |

우선주가 보통주식으로 전환되거나 조기상환되는 경우를 제외하고, 납입일로부터 1년이 되는날부터 5년이 되는날까지 본건우선주의 전부의 상환을 청구 할 수 있음 |

| 상환금액 | 상장성공시 : 1주당 상환가액은 1주당 발행가액과 그 금액에 대한 발행일로부터 상환통지일까지 연 4%의 복리이자를 합산한 금액에서 본건 상환전환 우선주식 발행일로부터 상환통지일까지 출자자에게 지급된 1주당 배당금 총액을 공제한 금액으로 함 |

|

| 발행자 고의에 의한 상장실패시 : 1주당 상환가액은 1주당 발행가액과 그 금액에 대한 발행일로부터 상환통지일까지 연 15%의 복리이자를 합산한 금액에서 본건 상환전환 우선주식 발행일로부터 상환통지일까지 출자자에게 지급된 1주당 배당금 총액을 공제한 금액으로 함 |

||

| 조기상환권 옵션 | 만기시점 도래 전 다음의 상황이 발생할 경우 투자자는 연결회사에 상환권 행사가 가능함 - (주)에코프로이노베이션이 중요 자산을 사업목적외의 용도에 사용하거나 유출하는 경우, 자산의 중대한 부분이 매각된 경우 - (주)에코프로이노베이션이 신주인수계약서, 주주간계약서 상 진술과 보장이 허위로 밝혀진 경우 - (주)에코프로이노베이션이 중대한 법 위반으로 인해 본 계약을 이행하지 못할 경우 - (주)에코프로이노베이션 재무제표에 대해 감사인으로부터 적정의견을 받지 못하는 경우 - (주)에코프로이노베이션의 사업의 중대한 부분이 실현불가능하다고 투자자가 판단할 때 - 우선주의 발행으로 조달한 자금을 계약상 사용목적 외의 용도로 사용하는 경우 |

|

| 콜옵션 | 발행자 또는 발행회사가 지정하는 자(매도청구권자)는 계약일로부터 42개월이 되는날로부터 2년 동안 투자자가 보유하고 있는 본건우선주의 40% 한도내에서 콜옵션을 행사할 수 있다. | |

② 별도 기준

ⅰ. 파생상품의 내역

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

| 파생상품부채 | ||

| 교환사채 교환권 옵션 | 1,411,659 | 32,051,618 |

| 에코프로씨엔지 보통주 풋옵션 | 4,259,395 | 679,809 |

| 합 계 | 5,671,054 | 32,731,427 |

ⅱ. 풋옵션 약정

- ㈜에코프로씨엔지 관련 풋옵션 약정은 다음과 같습니다.

| 발 행 내 역 | |

|---|---|

| 계약의 주체 | - ㈜에코프로 - ㈜에코프로씨엔지 - ETERNAL PLUS LIMITED |

| 계약만기일 | 본 계약은 (a) 주주들 상호 합의에 따라 해지되거나 (b) ETERNAL PLUS LIMITED의 지분 비율이 5% 이하가 되어 자동해지될 때까지 효력이 지속됨. |

| 행사 가능 기간 |

(i)의무 불이행에 기한 풋옵션: 1차 증자(initial closing) 거래종결일로부터 11.5년 이내 (ii)의무 불이행 풋옵션 행사가능기간 내 대상회사의 상장이 완료될 경우 상장이 완료된 시점으로부터 행사가능기간 종료 |

| 행사조건 및 행사가액 등 계약조건 |

(1) 의무 불이행에 따른 풋옵션 - 행사조건: 1차 증자(initial closing) 거래종결일로부터 11.5년이 되기까지의 기간 동안 아래와 같은 사건이 발생하는 경우 (i) ㈜에코프로씨엔지의 자산 전부 혹은 중요한 부분이 매각되었을 때 (ii) ㈜에코프로씨엔지 혹은 신고인이 주주간계약 또는 신주인수계약상의 진술 및 보장을 중대하게 위반했을 때 (iii) 상법 또는 자본시장과 금융투자업에 관한 법률을 중대하게 위반하여 본 계약 및 신주인수계약을 이행 할 수 없을 때 (iv) ㈜에코프로씨엔지의 재무제표에 대한 감사의 의견이 한정, 부적정 혹은 의견 거절일 때 (v) ㈜에코프로씨엔지의 영업 전부 혹은 중요한 일부가 중단되거나 변경된 때 (vi) 1차 증자(initial closing) 거래종결일로부터 10년이 될 때까지 대상회사의 상장이 이뤄지지 아니한 때 (vii) 자발적인지 여부를 불문하고 대상회사에 해산, 청산 등의 사유가 발생한 때 (vii) ㈜에코프로씨엔지 혹은 신고인이 주주간계약 혹은 신주인수계약상 확약과 의무를 중대하게 위반한 때 - 행사가액: ETERNAL은 1차 증자를 통해 인수한 보통주는 발행가액에서 풋옵션 행사 통지를 신고인이 수령할 때까지 투자자가 배당 받은 금액의 총액을 공제한 만큼의 가액으로, 2차 증자를 통해 인수한 보통주는 발행가액에 연 4%의 복리를 가산한 금액에서 풋옵션 행사 통지를 신고인이 수령할 때까지 투자자가 배당 받은 금액의 총액을 공제한 금액 |

- ㈜에코프로씨엔지 관련 콜옵션 약정은 다음과 같습니다.

| 발 행 내 역 | |

|---|---|

| 계약의 주체 | - ㈜에코프로 - ㈜에코프로씨엔지 - ETERNAL PLUS LIMITED |

| 계약만기일 | 본 계약은 (a) 주주들 상호 합의에 따라 해지되거나 (b) ETERNAL PLUS LIMITED의 지분 비율이 5% 이하가 되어 자동해지될 때까지 효력이 지속됨. |

| 행사 가능기간 | 1차 증자(initial closing) 거래종결일로부터 2023년 6월 30일까지 |

| 행사권리 | 투자자가 회사의 총 발행주식(자기주식 제외, 전환, 행사, 완전 희석 기준)의 30%를 보유하는 범위 내에서 전환상환우선주를 인수할 권리 |

| 행사가액 산정 | - 다수의 비교 대상 회사들의 평균EV/EBITDA배수에 회사의 EBITDA를 곱하여 산정 - EV는 2022년 12월 31일 기준으로 계산 - EBITDA는 본 8.6(a) 하에서 2022 회계연도에 대해 계산 - 비교 대상 기업들은 투자자와 지배주주가 공동으로 공정하고 합리적인 방법으로 결정 - 평균 EV/EBITDA배수의 floor과 cap은 각각 10과 30으로 정함. |

- ㈜에코프로지이엠이 발행한 전환상환우선주 및 관련 풋백옵션 약정의 주요 내용은 다음과 같습니다.

| 구 분 | 발 행 내 역 | |

|---|---|---|

| 종류 | 의결권부 배당 우선전환상환주식 | |

| 전환청구기간 | 발행일로부터 1년이 경과한 다음날부터 상환기간 만료 전날까지 | |

| 상장성공시 1년이 경과한 다음날부터 언제든지 가능 | ||

| 전환비율 | 전환상환우선주 1주가 보통주식 1주로 전환되는 것을 원칙으로 하나, 전환비율 조정 조건에 해당하는 경우 그에 따름 | |

| 보통주전환권 | 상환기일까지 전환상환우선주의 전부 또는 일부에 대하여 상환청구, 전환청구가 모두 이루어지지 않은 경우 전환상환우선주는 상환기일에 보통주식으로 자동 전환됨 | |

| 상환청구 | 우선주가 보통주식으로 전환되거나 조기상환되는 경우를 제외하고, 계약일로부터 4년이되는날부터 5년 6개월이 되는날까지 1년 6개월동안 회사에 대하여 본건 우선주의 전부의 상환을 청구할 수 있음 |

|

| 상환금액 | 1주당 상환가액은 1주당 발행가액으로 함 |

|

| 조기 상환권 옵션 | 만기시점 도래 전 다음의 상황이 발생할 경우 BRV Lotus Growth Fund 2015, L.P. 및 BRV Lotus Fund III(이하 "투자자")는 회사에 상환권 행사가 가능함 - (주)에코프로지이엠 자산의 중대한 부분이 매각된 경우 - (주)에코프로 및/또는 (주)에코프로지이엠이 신주인수계약서, 주주간계약서 상 진술과 보장(Representations and Warranties)에 중대한 위반이 있을 경우 - (주)에코프로 및/또는 (주)에코프로지이엠이 중대한 법 위반으로 인해 본 계약을 이행하지 못할 경우 - (주)에코프로지이엠 재무제표에 대해 감사인으로부터 적정의견을 받지 못하는 경우 - (주)에코프로지이엠의 영업(business operations)의 중대한 부분이 연기되거나 변경되는 경우 - 투자 시점으로부터 4년 이내에 (주)에코프로지이엠이 상장되지 못하는 경우 - (주)에코프로 또는(주)에코프로지이엠의 본 계약 관련 중대한 위반 사유가 발생한 경우 |

|

| 풋백옵션 | 계약의 주체 |

- (주)에코프로 - (주)에코프로지이엠 - BRV Lotus Growth Fund 2015, L.P. |

| 계약만기일 | 본 계약은 (a) 주주들 상호 합의에 따라 해지되거나 (b) 투자자의 합산 지분 비율이 5% 이하가 되거나, (c) 투자자가 지분율 보유하지 않아 자동해지될 때까지 효력이 지속됨 |

|

| 행사 가능 기간 |

신주인수계약서의 거래종결일로부터 5.5년 이내. 단 상기 (c)에 따른 계약 해지 이후에는 행사할 수 없으나 그 외의 경우에는 계약 해지 전후를 불문하고 행사가능함. | |

| 행사조건 및행사가액 등계약조건 |

(1) 행사조건: (i) (주)에코프로지이엠의 자산 전부 혹은 중요한 부분이 매각되었을 때 (ii) (주)에코프로지이엠 혹은 (주)에코프로가 신주인수계약서 또는 본 계약의 진술 및 보장을 중대하게 위반했을 때 (iii) (주)에코프로지이엠이 본 계약 혹은 신주인수계약서를 이행함으로써 상법 혹은 자본시장과 금융투자업에 관한 법률 기타 법령을 중대하게 위반하게 될 때 (iv) (주)에코프로지이엠 재무제표에 대한 감사인의 의견이 한정, 부적정 혹은 의견 거절일 때 (v) (주)에코프로지이엠의 영업 전부 혹은 중요한 일부가 중단되거나 변경된 때 (vi) 4년이 될 때까지 (주)에코프로지이엠의 상장이 이뤄지지 아니한 때 (vii) 자발적인지 여부를 불문하고 (주)에코프로지이엠에 해산, 청산 등의 사유가 발생한 때 (viii) (주)에코프로지이엠 혹은 (주)에코프로가 본 계약 혹은 확약과 의무를 중대하게 위반한 때 (2) 행사가액: (3) 기초자산: |

|

2) 주식회사 에코프로에이치엔 - 주요 자회사

(1) 시장위험과 위험관리

작성지침에 따라 시장위험이란 금리, 상품가격, 환율 및 기타 관련요소 등 시장변수가 불리하게 변동하여 자산이나 부채, 손익 등이 예상치 못한 손실을 일으킬 수 있는 가능성을 의미합니다. 연결실체가 노출되어 있는 재무위험 및 이러한 위험이 연결실체의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

|---|---|---|

|

시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 |

현금흐름 추정 민감도 분석 |

|

시장위험 - 이자율 |

변동금리 차입금 |

민감도 분석 |

|

신용위험 |

현금성자산, 매출채권, 및 채무상품 |

연체율 분석 신용등급 |

|

유동성위험 |

차입금 및 기타 부채 |

현금흐름 추정 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

① 외환 위험

보고기간말 현재 외환 위험에 노출되어 있는 연결실체의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (원화단위:천원, 외화단위:USD,JPY,CNY,EUR) |

| 구 분 | 당기말(2021년말) | ||

| 외화단위 | 외화금액 | 원화환산액 | |

| 금융자산 | |||

| 현금성자산 | USD | 1,045,457 | 1,239,389 |

| JPY | 26,356,975 | 271,540 | |

| CNY | 7,773 | 1,448 | |

| EUR | 72,153 | 96,854 | |

| 매출채권 | USD | 2,506,585 | 2,971,557 |

| JPY | 3,200,000 | 32,968 | |

| CNY | 10,903,440 | 2,030,875 | |

| 금융부채 | |||

| 미지급금 | USD | 711 | 842 |

ⅰ. 민감도분석

연결실체는 내부적으로 환율변동에 따른 환위험을 정기적으로 측정하고 있습니다. 다른 모든 변수가 일정하다고 가정할 때, 당기 화폐성 외화금융자산 및 부채에 대한 원화 환율의 5% 변동시 연결실체의 세후 손익에 미치는 영향은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기 | |

| 5% 상승시 | 5% 하락시 | |

| USD | 164,194 | (164,194) |

| JPY | 11,876 | (11,876) |

| CNY | 79,260 | (79,260) |

| EUR | 3,778 | (3,778) |

ⅱ. 이자율위험

연결실체의 이자율 위험은 주로 변동금리부 조건의 단기차입금에서 발생하는 현금흐름 이자율 위험입니다.

연결실체의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 관련하여 시장이자율 변동위험에 노출되어 있습니다.

연결실체의 차입금과 관련된 이자율위험 및 보고기간 말 현재 계약상 이자율 재설정일은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기 | |

| 금액 | 비율 | |

| 변동금리 차입금 | 31,500,000 | 97% |

| 고정금리 차입금 - 이자율 재설정일 또는 만기일: |

||

| 1년 미만 | 1,000,000 | 3% |

| 합계 | 32,500,000 | 100% |

만기별 분석은 아래 유동성 관련 주석사항에 포함되어 있습니다. 위의 차입금 비율은전체 차입금 중 변동금리에 노출된 해당 차입금의 비율을 나타냅니다.

ⅲ. 민감도 분석

보고기간말 현재 다른 모든 변수가 일정하고 이자율의 변동시 연결실체의 세후 이익 및 자본에 미치는 영향은 아래 표와 같습니다.

| (단위: 천원) |

|

지수 |

세후 이익에 대한 영향 |

자본에 대한 영향 |

|---|---|---|

|

1% 상승 시 |

(245,700) | (245,700) |

|

1% 하락 시 |

245,700 | 245,700 |

③ 신용위험

신용위험은 기업 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

ⅰ. 위험관리

연결실체는 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

연결실체의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

연결실체가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

ⅱ. 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

ⅲ. 금융자산의 손상

연결실체는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

·재화 및 용역의 제공에 따른 매출채권

·상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

ⅲ-1. 매출채권

연결실체는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다.

당기말의 매출채권에 대한 손실충당금은 다음과 같습니다.

| (단위:천원) |

| 구분 | 정상 | 개별손상 | 합 계 |

| 당기말 | |||

| 기대 손실률 | 0.08% | 100.00% | 5.67% |

| 총 장부금액 - 매출채권 | 40,293,330 | 2,389,381 | 42,682,711 |

| 손실충당금 | 32,357 | 2,389,381 | 2,421,738 |

당기 중 매출채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위:천원) |

| 구분 | 매출채권 |

| 기초 손실충당금 | 2,426,648 |

|

당기손익으로 인식된 손실충당금의 증가(감소) |

(4,910) |

| 기말 손실충당금 | 2,421,738 |

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다.

매출채권과 계약자산에 대한 손상은 연결포괄손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

ⅲ-2. 상각후원가 측정 기타 금융자산

상각후원가로 측정되는 기타 금융자산에 대한 손실충당금의 변동 내역은 다음과 같습니다.

| (단위:천원) |

| 구분 | 기타 미수금 등 |

| 기초 손실충당금 | 163,350 |

| 당기손익에 인식된 손실충당금의 증가(감소) | (170) |

| 기말 손실충당금 | 163,180 |

ⅳ. 대손상각비

당기 중 손익으로 인식된 금융자산의 손상 관련 대손상각비는 다음과 같습니다.

| (단위:천원) |

| 구분 | 당기 |

| 매출채권 대손상각비(환입) | (4,910) |

| 기타금융자산 대손상각비(환입) | (170) |

| 상각후원가 측정 금융자산의 대손상각비(환입) | (5,080) |

④ 유동성위험

연결실체는 미사용 차입금 한도(주석 30참조)를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다.

ⅰ. 유동성 약정

연결실체는 보고기간말 현재 다음의 차입금 한도 약정을 체결하고 있습니다.

| (단위:천원) |

| 구분 | 당기말 |

| 1년 이전 만기 도래 (은행 일반차입금) | 32,500,000 |

ⅱ. 만기분석

유동성 위험 분석에서는 연결실체의 모든 금융부채를 계약상 만기별로 구분하였습니다.

유동성 위험 분석에 포함된 금액은 계약상의 할인되지 않은 현금흐름입니다. 12개월이내 만기가 도래하는 금액은 현재가치 할인의 효과가 중요하지 않으므로 장부금액과 동일합니다.

| (단위:천원) |

| 당기말 | 3개월 미만 | 3개월~1년 | 1년~ 5년 | 총 계약상 현금흐름 |

장부금액 |

|---|---|---|---|---|---|

| 매입채무및기타채무(주1) | 18,591,722 | - | - | 18,591,722 | 18,591,722 |

| 차입금(주2) | 29,595,596 | 3,043,683 | - | 32,639,279 | 32,500,000 |

| 기타금융부채 | - | - | 904,016 | 904,016 | 904,016 |

| 리스부채(주2) | 43,076 | 207,602 | 187,938 | 438,616 | 427,421 |

| 합 계 | 48,230,394 | 3,251,285 | 1,091,954 | 52,573,633 | 52,423,159 |

(주1) 종업원급여 관련 부채는 제외했습니다.

(주2) 총계약상 현금흐름의 경우, 이자지급액을 포함한 금액입니다.

2) 자본위험 관리

연결실체의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

연결실체는 산업내 다른 기업과 일관되게 자본조달비율에 기초하여 자본을 관리하고있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(연결재무상태표의 장단기차입금 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 연결재무상태표의 "자본"에 순부채를 가산한 금액입니다.

당기말 자본조달비율은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기말 |

| 차입금 | 32,500,000 |

| 차감: 현금및현금성자산 | (7,443,226) |

| 순부채 | 25,056,774 |

| 자본총계 | 62,759,876 |

| 총자본 | 87,816,650 |

| 자본조달비율 | 28.53% |

3) 파생상품 및 풋백옵션 등 거래 현황

(1) 파생상품 등에 관한 사항

해당 사항이 없어 기재를 생략합니다.

(2) 풋백옵션 등에 관한 사항

해당사항이 없어 기재를 생략합니다.

3) 주식회사 에코프로비엠 - 주요 자회사

(1) 시장위험과 위험관리 (연결기준)

시장위험이란 금리, 상품가격, 환율 및 기타 관련요소 등 시장변수가 불리하게 변동하여 자산이나 부채, 손익 등이 예상치 못한 손실을 일으킬 수 있는 가능성을 의미합니다. 당사가 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

관리 |

|---|---|---|---|

|

시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 |

현금흐름 추정 민감도 분석 |

통화선도 |

|

시장위험 - 이자율 |

변동금리 장기 차입금 |

민감도 분석 |

이자율스왑 |

|

신용위험 |

현금성자산, 매출채권, 파생상품, 채무상품 |

연체율 분석 신용등급 |

은행예치금 다원화, 신용한도 |

|

유동성위험 |

차입금 및 기타 부채 |

현금흐름 추정 |

차입한도 유지 |

① 외환 위험

ⅰ. 외환 위험

당사의 주요 제품인 이차전지용 양극재의 매출과, 주요 원재료의 구매 등의 거래들이 표시되는 주된 통화는 USD, JPY 등 입니다. 당사는 환위험 관리를 위해 선도거래 등 대응책을 마련하여 실행중이며, 환위험 노출도를 최소화 하기 위해 지속적인 모니터링을 하고 있습니다.

보고기간말 현재 외환 위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: 천원) |

|

구분 |

당기 |

전기 |

|||

|---|---|---|---|---|---|

|

USD |

JPY |

USD |

EUR |

JPY | |

|

금융자산 |

|||||

|

현금및현금성자산 |

3,576,436 | 3,369 | 23,393,876 | - | 74 |

|

매출채권 |

191,505,374 | - | 58,346,557 | - | - |

|

금융부채 |

|||||

|

매입채무 |

85,298,788 | - | 54,339,106 | - | - |

|

기타금융부채 |

13,125,723 | - | 6,967 | 148,545 | 190,821 |

|

차입금 |

- | - | - | 891,268 | - |

|

파생상품 |

|||||

|

통화선도 매입(단기매매) |

16,200 | - | 59,800 | - | - |

② 민감도 분석

연결회사의 주요 환위험은 USD 환율에 기인하므로 손익의 변동성은 주로 USD 표시금융상품으로부터 발생합니다.

| (단위: 천원) |

|

구 분 |

세후 이익에 대한 영향 |

자본에 대한 영향 |

|||

|---|---|---|---|---|---|

|

당기 |

전기 |

당기 |

전기 |

||

|

미국 달러/원 |

10% 상승시 |

7,322,729 | 2,071,960 | 7,322,729 | 2,071,960 |

|

10% 하락시 |

(7,322,729) | (2,071,960) | (7,322,729) | (2,071,960) | |

연결회사의 기타 환율위험에 대한 노출은 유의적이지 않습니다.

(2) 이자율 위험

당사의 이자율 위험은 주로 변동금리부 조건의 장기 차입금에서 발생하는 현금흐름이자율 위험입니다. 당사의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 관련하여 시장이자율 변동위험에 노출되어 있습니다.

① 이자율위험

연결회사의 이자율 위험은 주로 변동금리부 조건의 장기 차입금에서 발생하는 현금흐름 이자율 위험입니다.

연결회사의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 관련하여 시장이자율 변동위험에 노출되어 있습니다.

연결회사의 차입금과 관련된 이자율위험 및 보고기간 말 현재 계약상 이자율 재설정일은 다음과 같습니다.

| (단위: 천원) |

|

지수 |

당기 |

전기 |

||

|---|---|---|---|---|

|

금액 |

비율 |

금액 |

비율 |

|

|

변동금리 차입금 |

313,600,000 | 57.0% | 173,221,268 | 89.6% |

|

고정금리 차입금 - 이자율 재설정일 또는 만기일: |

||||

|

1년 미만 |

186,944,713 | 33.9% | 20,000,000 | 10.4% |

| 1-5년 | 49,875,533 | 9.1% | - | - |

|

합계 |

550,420,246 | 100% | 193,221,268 | 100% |

위의 차입금 비율은전체 차입금 중 변동금리에 노출된 해당 차입금의 비율을 나타냅니다.

② 민감도 분석

보고기간말 현재 다른 모든 변수가 일정하고 이자율의 변동시 연결회사의 세후 이익 및 자본에 미치는 영향은 아래 표와 같습니다.

| (단위: 천원) |

|

지수 |

세후 이익에 대한 영향 |

자본에 대한 영향 |

||

|---|---|---|---|---|

|

당기 |

전기 |

당기 |

전기 |

|

|

1% 상승 시 |

(2,404,280) | (1,313,017) | (2,404,280) | (1,313,017) |

|

1% 하락 시 |

2,404,280 | 1,313,017 | 2,404,280 | 1,313,017 |

(3) 신용 위험

① 위험관리

연결회사는 신용위험을 연결실체 관점에서 관리합니다. 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

연결회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

② 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

③ 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

·재화 및 용역의 제공에 따른 매출채권

·상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

ⅰ. 매출채권

연결회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였으며, 기대신용손실율은 보고기간말 기준으로부터 각 36개월 동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다.

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각되며, 매출채권과 계약자산에 대한 손상은 연결포괄손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

ⅱ. 상각후원가 측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 기타 미수금 등이 포함됩니다.

상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 경영진은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이있는 경우 신용위험이 낮은 것으로 간주합니다.