|

|

대표이사등의 확인 |

사 업 보 고 서

(제 13 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 03월 22일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 펄어비스 |

| 대 표 이 사 : | 정경인 |

| 본 점 소 재 지 : | 경기도 안양시 동안구 시민대로327번길 24 |

| (전 화) 031-476-8583 | |

| (홈페이지) https://www.pearlabyss.com | |

| 작 성 책 임 자 : | (직 책) 실장 (성 명) 조석우 |

| (전 화) 031-476-0032 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

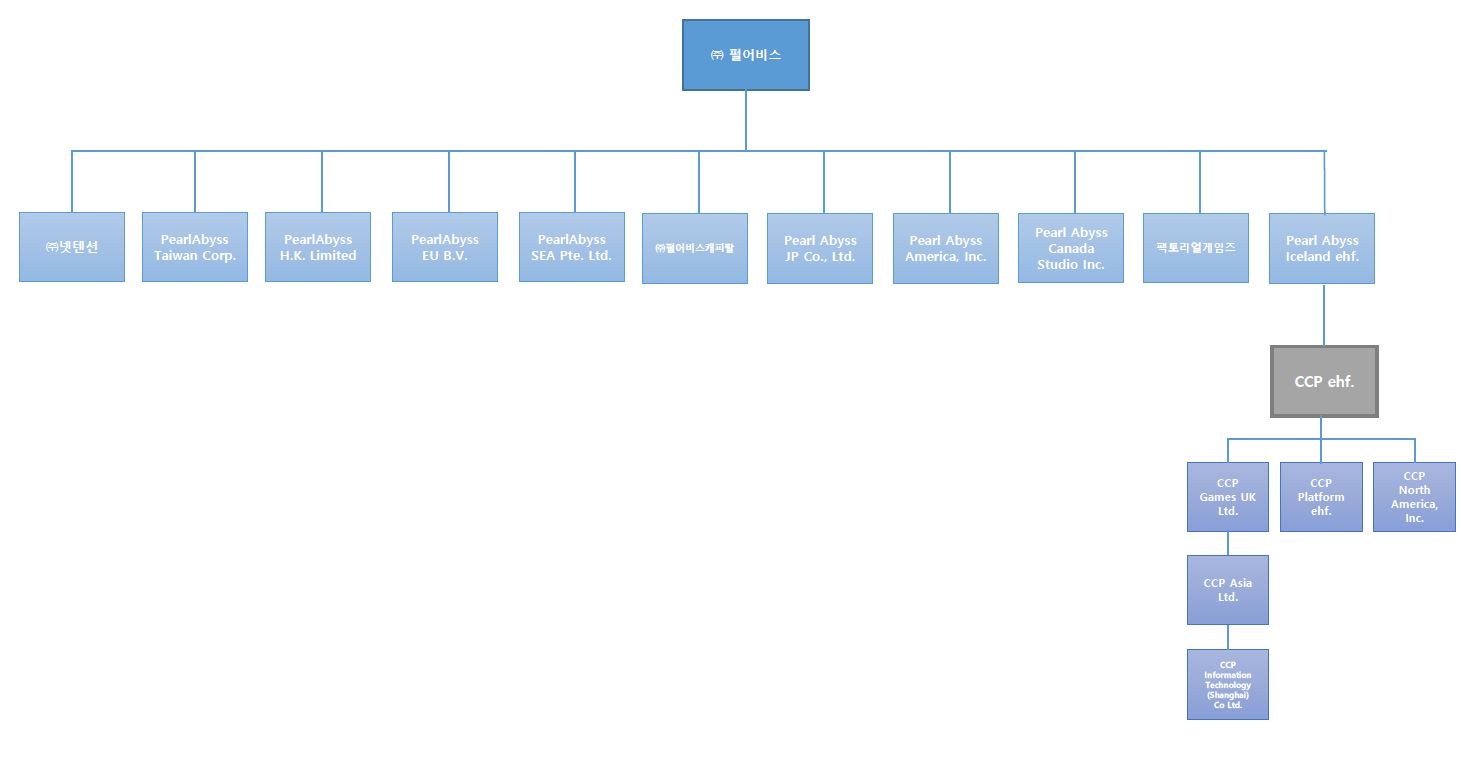

가. 연결대상 종속회사 현황(요약)

1) 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 15 | 2 | - | 17 | 2 |

| 합계 | 15 | 2 | - | 17 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

Pearl Abyss Canada Studio Inc. | 당기 중 신설 |

| 팩토리얼게임즈 | 당기 중 취득 | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 펄어비스' 이고, 영문명은 'Pearl Abyss Corp.' 입니다.

다. 설립일자 및 존속기간

당사는 온라인게임 및 소프트웨어의 개발 및 판매를 목적으로 2010년 9월 10일 설 립되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

1) 주소 : 경기도 안양시 동안구 시민대로327번길 24 (관양동, 펄어비스 안양오피스)

2) 전화번호 : 031-476-8583

3) 홈페이지 주소 : https://www.pearlabyss.com

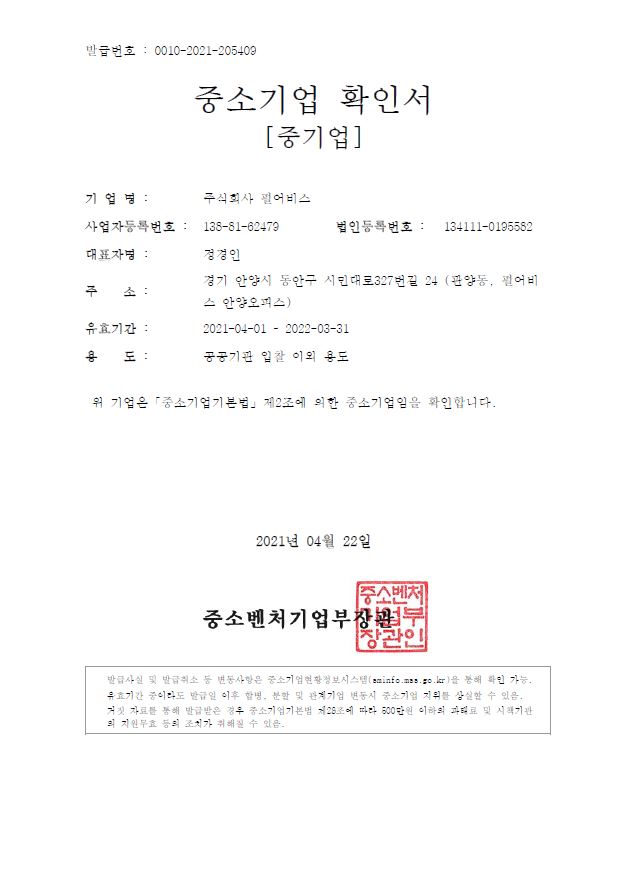

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

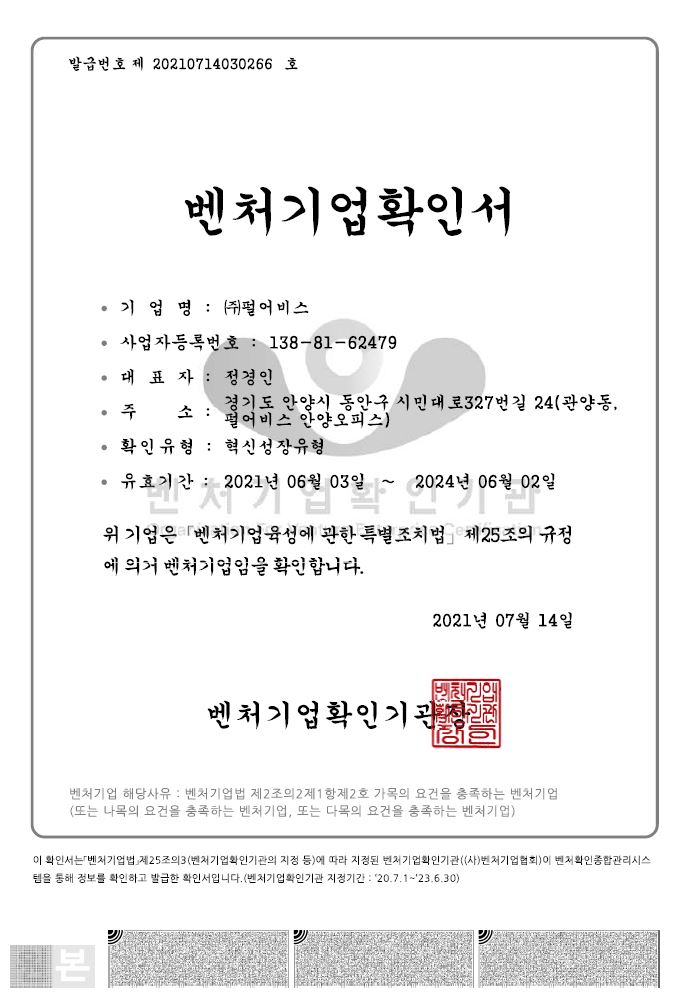

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

|

|

중소기업확인서 |

|

|

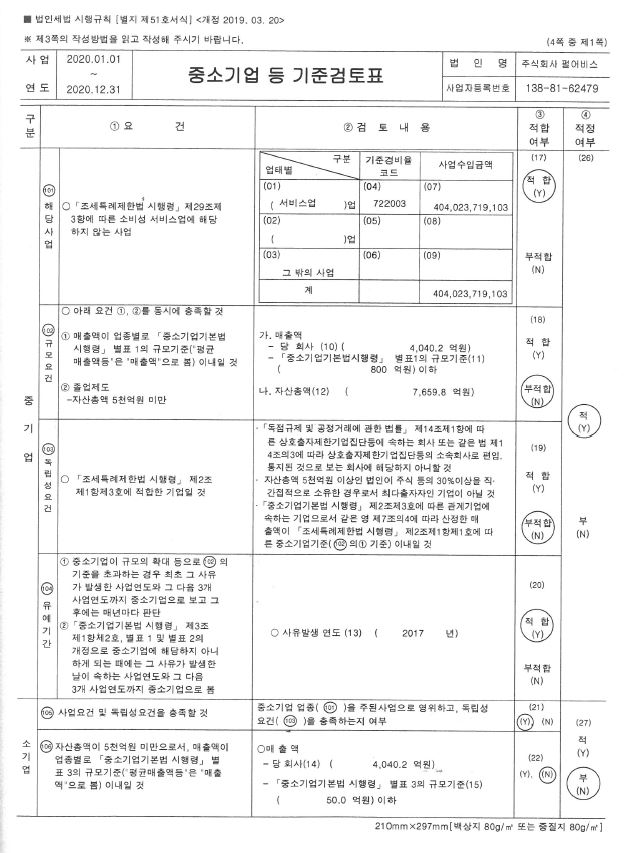

중소기업 등 기준검토표(1) |

|

|

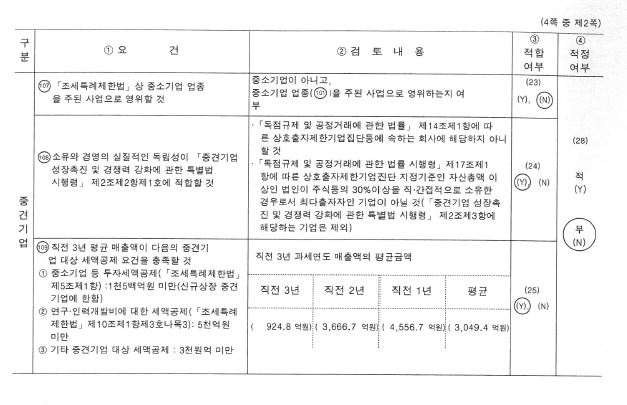

중소기업 등 기준검토표(2) |

|

|

벤처기업확인서 |

바. 주요사업의 내용

당사 및 종속회사 CCP ehf. 등은 게임소프트웨어 개발 및 게임 서비스 공급업 등을 목적사업으로 하고 있으며, 게임소프트웨어를 개발하여 직접 퍼블리싱 및 지역별 퍼블리셔를 통해 게임을 유통하고 있습니다.

당사의 사업부문은 게임사업부문 및 기타부문으로 구성되어 있습니다. 당사는 사업성격과 지역에 따른 기준으로 게임사업부문의 성과를 검토하고 있으며, 게임사업부문의 주요 매출원은 '검은사막' 및 'EVE' IP 등 PC, 콘솔, 모바일 게임의 글로벌 서비스로 구성되어 있습니다.

당사 게임사업부문의 제13기말 (2021.01.01~2021.12.31) 연결 기준 영업수익은 3,636억원입니다. 이 중 '검은사막' IP의 영업수익은 2,895억원(매출 비중 79.6%), 'EVE' IP 외 영업수익은 741억원(매출 비중 20.4%)을 기록하였습니다.

또한 당사는 '검은사막' IP의 서비스 지역 확장과 현재 개발 중인 신작 3종(붉은사막, 도깨비, 플랜8) 의 개발을 통해 IP의 확장, 신규 IP 확보 등 포트폴리오 다변화를 진행하고 있습니다.

자세한 사항은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

| 평가일 | 평가회사 | 평가대상 | 신용등급 | 신용등급전망 | 평가종류 |

|---|---|---|---|---|---|

| 2021.06.21 | 한국기업평가(주) | 제1회 무보증사채 | A0 | 안정적(Stable) | 본평가 |

| 2021.06.22 | NICE신용평가(주) | 제1회 무보증사채 | A- | 안정적(Stable) | 본평가 |

※ 한국기업평가(주) 신용등급 정의

| 신용등급 | 등급정의 |

|---|---|

| AAA | 원리금 지급확실성이 최고 수준이며, 예측 가능한 장래의 환경변화에 영향을 받지 않을 만큼 안정적이다. |

| AA | 원리금 지급확실성이 매우 높으며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. |

| A | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. |

| BBB | 원리금 지급확실성은 있으나, 장래의 환경변화에 따라 지급확실성이 저하될 가능성이 내포되어 있다. |

| BB | 최소한의 원리금 지급확실성은 인정되나, 장래의 안정성면에서는 투기적 요소가 내포되어 있다. |

| B | 원리금 지급확실성이 부족하며, 그 안정성이 가변적이어서 매우 투기적이다. |

| CCC | 채무불이행이 발생할 가능성이 높다. |

| CC | 채무불이행이 발생할 가능성이 매우 높다. |

| C | 채무불이행이 발생할 가능성이 극히 높고, 합리적인 예측 범위내에서 채무불이행 발생이 불가피하다. |

| D | 현재 채무불이행 상태에 있다. |

※ NICE신용평가(주) 신용등급 정의

| 신용등급 | 등급정의 |

|---|---|

| AAA | 환경변화에도 충분한 대처가 가능할 정도로 신용능력이 우수함 |

| AA | 환경변화에 대한 적절한 대처능력을 보유할 정도로 신용능력이 우수함 |

| A | 신용능력은 양호하나, 환경변화에 따른 대처능력이 제한적임 |

| BBB | 신용능력은 적정하나, 안정성면에서는 불안한 요소가 내포되어 있음 |

| BB | 신용능력에 당면문제는 없으나, 안정성면에서는 저하가능성이 내포되어 있음 |

| B | 신용능력이 제한적이며, 안정성면에서도 저하가능성이 내포되어 있음 |

| CCC | 신용능력이 미흡하여 신용위험이 발생할 가능성이 내포되어 있음 |

| CC | 신용위험이 발생할 가능성이 높음 |

| C | 신용위험이 발생할 가능성이 극히 높음 |

| D | 현재 신용위험이 발생한 상태에 있음 |

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2017년 09월 14일 | - | - |

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경 (최근 5사업연도)

| 연월 | 본점 소재지 |

|---|---|

| 2016.07.01 | 경기도 안양시 동안구 시민대로327번길 24, 2~5층 |

| 2019.06.04 | 경기도 안양시 동안구 시민대로327번길 24, 3~8층 |

| 2020.08.11 | 경기도 안양시 동안구 시민대로327번길 24 |

나. 경영진의 중요한 변동 (최근 5사업연도)

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2016.05.31 | - | - | - | 감사 윤재민, 기타비상무이사 정경인 사임 |

| 2016.05.31 | 임시주총 | 사내이사 윤재민, 기타비상무이사 채두석, 감사 양경희 | - | - |

| 2016.06.30 | 임시주총 | 사내이사 정경인 | - | - |

| 2016.06.30 | - | 대표이사 정경인 | - | 대표이사 김대일 사임 |

| 2016.09.05 | 정기주총 | - | 사내이사 김대일, 서용수, 고도성, 지희환 | - |

| 2017.03.06 | 임시주총 | 사외이사 한정현 | - | - |

| 2017.09.25 | - | - | - | 기타비상무이사 채두석 사임 |

| 2017.12.29 | - | - | - | 사내이사 윤재민, 사내이사 고도성 사임 |

| 2018.03.28 | - | - | - | 감사 양경희 사임 |

| 2018.03.28 | 정기주총 | 사외이사 최형규, 상근감사 홍성주 | - | - |

| 2019.03.29 | 정기주총 | 사내이사 윤재민, 허진영 | 사내이사 김대일, 정경인, 서용수, 지희환 | - |

| 2019.03.29 | - | - | 대표이사 정경인 | - |

| 2020.03.27 | 정기주총 | - | 사외이사 한정현 | - |

| 2021.03.30 | 정기주총 | - | 사외이사 최형규, 상근감사 홍성주 | - |

다. 최대주주의 변동

당사는 설립일부터 본 보고서 작성기준일 현재까지 최대주주 변동 이력이 없습니다.

라. 상호의 변경

당사는 설립일부터 본 보고서 작성기준일 현재까지 상호 변경 이력이 없습니다.

마. 회사가 합병 등을 한 경우 그 내용

1) CCP ehf. 인수

당사는 2018년 9월 6일 아이슬란드 소재 법인 CCP ehf. 지분 100%를 양수하는 계약을 체결하였습니다. 이에 대한 세부 내용은 다음과 같습니다.

| 구분 | 세부 내용 |

|---|---|

| 거래상대방 (양도인) | NP ehf. 외 256명 |

| 양수목적 | 신규 IP 확보 및 게임 개발력 확대 |

| 계약체결일자 | 2018년 09월 06일 |

| 양수내역 | CCP ehf. 지분 100% |

| 양수일자 | 2018년 10월 22일 |

| 거래대금 및 대금지급 조건 | - 기본매매대금 225,900,000 USD - 언아웃 지급금(Earn-out Payment)의 총액은 최대 200,000,000 USD를 초과하지 않음 |

| 기타 사항 | - 본 계약과 관련 양수인은 CCP ehf. 발행주식 전부에 해당하는 매수인 지위 권리 일체를 양수인의 종속회사인 국외 특수목적회사에 본 계약의 권리를 이전할 수 있음 - 양도인의 지분이 250여명에게 분산되어 있는 관계로, 협의 진행상황에 따라 일부 소수주주들의 지분이 인수 대상에서 제외될 수 있으며, 이 경우 매매계약을 통해 주요주주의 지분을 먼저 인수한 후, 인수 대상에서 제외된 나머지 지분은 주식매도청구 절차를 통해 인수할 수 있음 |

당사는 상기 계약 사항에 관한 권리 일체를 2018년 9월 18일 종속회사 Pearl Abyss Iceland ehf.에 양도하였습니다.

당사는 2018년 9월 6일 양수하기로 결정한 아이슬란드 소재 법인 지분 100%에 대한 주식매매계약 및 해당 주식매매계약 권리 일체를 당사가 100% 지분을 보유한 자회사인 Pearl Abyss Iceland ehf.(아이슬란드 소재 법인)에 양도하기로 결정하였습니다. 이에 대한 세부 내용은 다음과 같습니다.

| 구분 | 세부 내용 |

|---|---|

| 거래상대방 (양수인) | Pearl Abyss Iceland ehf. |

| 양도목적 | CCP ehf. 지분 100% 매수인 지위 권리 일체 |

| 계약체결일자 | 2018년 9월 18일 |

| 양도내역 | 주식매매계약상 매수인으로서 당사가 보유하는 지위 및 권리의무 일체 양도 |

| 양도일자 | 2018년 9월 18일 |

| 거래대금 및 대금지급 조건 | Pearl Abyss Iceland ehf.(이하 '양수인')는 주식회사 펄어비스 (이하 '양도인')에게 양도인이 최초 주식매매계약 체결일에 지급했던 계약금(보증금) 20,000,000 USD을 본 계약 권리이전 대금으로 양도인에게 지급 1) 지급형태 : 현금지급 2) 지급시기 : 양도계약 체결 후 Pearl Abyss Iceland ehf.의 CCP ehf.의 주식 양수거래 종결 이전까지 지급 3) 양수인의 매매대금 자금조달방법: 보유자금 또는 출자전환 등 |

| 기타 사항 | - 양도인은 양수인의 100%주주로서 이해관계인의 지위에서 본건 매매계약 상 양수인이 거래상대방인 해외 기존 주주들에게 부담하는 의무에 대하여 연대보증을 제공 - CCP ehf. 해외 기존 주주들이 250여명에게 분산되어 있는 관계로, 협의 진행상황에 따라 일부 소수주주들의 지분이 인수 대상에서 제외될 수 있으며, 이 경우 매매계약을 통해 주요주주의 지분을 먼저 인수한 후, 인수 대상에서 제외된 나머지 지분은 주식매도청구 절차를 통해 인수할 수 있음 |

당사는 상기 CCP ehf. 지분 100% 매수인 지위 권리 일체의 이전 대가로 당사가 최초 주식매매계약 체결일에 지급했던 계약금 20,000,000 USD를 2018년 10월 15일 Pearl Abyss Iceland ehf.의 주주배정 유상증자가 결정됨에 따라 출자전환하였습니다.

본 건 자산양수도 종료일은 Pearl Abyss Iceland ehf. 의 CCP ehf. 지분 인수 대금 지급일인 2018년 10월 22일 입니다.

2018년 10월 22일 당사의 종속회사인 Pearl Abyss Iceland ehf.는 CCP ehf. 발행 주식 99.99% (10,972,763주) 및 2018년 12월 13일 지배주주 매도청구권 대상이 되는 소액 주주 지분 0.01%(1,000주)를 취득하였습니다. 이에 따라 CCP ehf. 는 당사의 연결 종속회사 (손자회사)가 되었습니다.

2) 주식회사 팩토리얼게임즈 인수

당사는 2021년 5월 17일 주식회사 팩토리얼게임즈 지분 100%를 양수하는 구주 인수 계약 체결 및 주식회사 팩토리얼게임즈 유상증자 신주 인수를 진행하였습니다. 이에 대한 세부 내용은 다음과 같습니다.

가) 구주 인수

| 구분 | 세부 내용 |

|---|---|

| 대상회사 | 주식회사 팩토리얼게임즈 |

| 양수목적 | 게임 개발력 확대 |

| 거래상대방 (양도인) | 주식회사 네시삼십삼분 외 14명 |

| 계약체결일자 | 2021년 5월 17일 |

| 양수내역 | 주식회사 팩토리얼게임즈 지분 100% (1,676,994주) - 보통주 : 1,101,600주 - 우선주 : 575,394주 |

| 거래대금 및 대금지급조건 | - 매매 대금 : 20,073,252,956원 - 대금 지급일 : 2021년 5월 20일 |

| 양수일자 | 2021년 5월 20일 |

나) 신주 인수

| 구분 | 세부 내용 |

|---|---|

| 발행회사 | 주식회사 팩토리얼게임즈 |

| 신주의 종류와 수 | 보통주식 666,666주 |

| 배정 대상자 (배정 주식수) | 주식회사 펄어비스 (666,666주) |

| 납입금액 | 7,999,992,000원 |

| 청약일 | 2021년 5월 17일 |

| 납입일 | 2021년 5월 20일 |

당사는 2021년 5월 20일 주식회사 팩토리얼게임즈 구주 및 신주를 포함한 지분 100% (보통주 1,768,266주 및 우선주 575,394주)의 취득을 완료하였습니다. 이에 따라 주식회사 팩토리얼게임즈는 당사의 종속회사가 되었습니다.

또한 2021년 6월 21일 당사가 보유한 주식회사 팩토리얼게임즈 전환우선주 전량에 대해 보통주 전환 청구 행사하였습니다. (전환청구 후 소유 주식수 : 보통주 2,343,660주)

바. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용 (최근 5사업연도)

| 일자 | 내용 |

|---|---|

| 2016.03.03 | '검은사막' 북미유럽 OBT 및 서비스 |

| 2016.08.19 | 무상증자(증자비율1: 10) |

| 2016.09.30 | 자기주식 848,760주 취득 |

| 2016.11.17 | PearlAbyss Taiwan Corp. 설립 |

| 2017.01.11 | '검은사막' 대만 서비스 |

| 2017.05.10 | RedFox Games 지분 취득 (미국 소재 법인) |

| 2017.06.28 | '검은사막' 남미 지역 서비스 |

| 2017.06.23 (2017.07.11) |

주식회사 넷텐션 지분 취득 (우선주 20,000주) (보통주 80,000주 취득 / 100% 연결 자회사 편입) |

| 2017.08.14 | PearlAbyss H.K. Limited 설립 (홍콩 소재 법인) |

| 2017.08.22 | PearlAbyss EU B.V. 설립 (네덜란드 소재 법인) |

| 2017.09.05 | PearlAbyss SEA Pte. Ltd. 설립 (싱가포르 소재 법인) |

| 2017.09.14 | 한국거래소 코스닥시장 상장 (17.09.09 상장 전 일반공모 보통주 1,800,000주 발행) |

| 2017.12.06 | '검은사막' 터키 및 중동 지역 서비스 |

| 2018.01.17 | '검은사막' 태국 및 동남아 지역 서비스 |

| 2018.02.13 | 자기주식취득 신탁계약 체결 (계약금액 200억 / 계약기간 18.02.13~18.08.13) |

| 2018.02.28 | '검은사막 모바일' 국내 서비스 |

| 2018.06.19 | 주식회사 펄어비스캐피탈 설립 (국내 소재 법인) |

| 2018.07.13 | Pearl Abyss JP Co., Ltd. 설립 (일본 소재 법인) |

| 2018.08.14 | Pearl Abyss America, Inc. 설립 (미국 소재 법인) |

| 2018.08.29 | '검은사막 모바일' 대만, 홍콩, 마카오 상용화 시작 |

| 2018.08.31 | Pearl Abyss Iceland ehf. 지분 100% 취득 (아이슬란드 소재 법인) |

| 2018.09.06 (2018.09.18) |

CCP ehf. 지분 100% 양수 계약 체결 (CCP ehf. 지분 매수인 지위 Pearl Abyss Iceland ehf. 에 양도) |

| 2018.10.16 | Pearl Abyss Iceland ehf. 유상증자 (신주발행 189,900천 USD) |

|

2018.10.22 |

Pearl Abyss Iceland ehf. CCP ehf. 발행 주식 99.99% 취득 (매도청구권 대상 소액 주주 지분 1,000주 / 0.01% 취득 완료) |

| 2018.12.10 | Pearl Abyss JP Co., Ltd. 유상증자 (신주발행 6,000만 엔) |

| 2018.12.10 | Pearl Abyss America Inc. 유상증자 (신주발행: 100만 달러) |

| 2019.02.26 | '검은사막 모바일' 일본 서비스 |

| 2019.03.04 | '검은사막' X-BOX ONE 북미/유럽 서비스 |

| 2019.08.23 | '검은사막' PlayStation4 북미/유럽, 한국, 일본 서비스 |

| 2019.11.12 | PearlAbyss H.K. Limited 유상증자 (신주발행 1,500만 달러) |

| 2019.11.12 | PearlAbyss EU B.V. 유상증자 (신주발행 360만 유로) |

| 2019.11.12 | PearlAbyss SEA Pte. Ltd. 유상증자 (신주발행 310만 달러) |

| 2019.12.11 | '검은사막 모바일' 글로벌 서비스 |

| 2020.04.27 | 'EVE Online' 중국 서비스 |

| 2020.05.21 | '섀도우 아레나' 글로벌 사전 출시 |

| 2020.08.13 | 'EVE Echoes' 글로벌 서비스 |

| 2020.08.27 | 주식회사 펄어비스캐피탈 유상증자 (신주발행 200억원) |

| 2020.11.12 | 자기주식취득 신탁계약 체결 (계약금액 500억 / 계약기간 20.11.12~21.05.12) |

| 2021.01.26 | Pearl Abyss Canada Studio Inc. 설립 (캐나다 소재 법인) |

| 2021.03.04 | 주식회사 펄어비스캐피탈 유상증자 (신주발행 300억원) |

| 2021.04.15 | 주식분할(액면분할) - 변경 전 액면금액 : 500원 (발행주식 총수 13,235,600주) - 변경 후 액면금액 : 100원 (발행주식 총수 66,178,000주) |

| 2021.05.20 | 주식회사 팩토리얼게임즈 발행 주식 100% 취득 (구주 및 신주) |

| 2021.07.13 | 제1회 무보증 사채 발행 (발행금액 : 1,470억원) |

| 2021.08.05 | 'EVE Echoes' 중국 서비스 |

| 2021.09.24 | 주식회사 펄어비스캐피탈 유상증자 (신주발행 300억원) |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제13기 (2021년 12월말) |

제12기 (2020년 12월말) |

11기 (2019년 12월말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 66,221,500 | 13,079,850 | 13,023,000 |

| 액면금액 | 100 | 500 | 500 | |

| 자본금 | 6,622,150,000 | 6,539,925,000 | 6,511,500,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 6,622,150,00 | 6,539,925,000 | 6,511,500,000 |

| (주1) | 2021년 2월 16일 이사회 및 2021년 3월 30일 정기주주총회의 결의로 보통주 1주당 액면금액을 500원에서 100원으로 변경하는 주식분할을 결정하였으며, 2021년 4월 15일 주식분할이 완료되었습니다. - 변경 전 액면금액 : 500원 (발행주식 총수 13,235,600주) - 변경 후 액면금액 : 100원 (발행주식 총수 66,178,000주) |

| (주2) | 당기 중 주식매수선택권 행사에 따라 발행주식 총수가 증가하였습니다. |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,000,000,000 | - | 1,000,000,000 | (주2,3) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 66,221,500 | 9,539,100 | 75,760,600 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 9,539,100 | 9,539,100 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 9,539,100 | 9,539,100 | (주4) | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 66,221,500 | - | 66,221,500 | - | |

| Ⅴ. 자기주식수 | 5,068,570 | - | 5,068,570 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 61,152,930 | - | 61,152,930 | - | |

| (주1) | 상기 주식의 총수 현황은 주당 액면가 100원 기준으로 작성되었습니다. |

| (주2) | 우선주는 정관에 의거하여 발행할 주식 총수의 20% 한도로 발행 가능합니다. |

| (주3) | 회사는 2021년 3월 30일 정기주주총회의 결의(액면분할을 위한 정관 변경)에 따라 발행할 주식의 총수를 변경하였습니다. |

| (주4) | 우선주는 2016년 중 모두 보통주로 전환되었습니다. |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | 3,930,605 | - | 148,895 | - | 3,781,710 | (주2) | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 3,930,605 | - | 148,895 | - | 3,781,710 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 882,145 | - | 882,145 | - | - | (주3) | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 404,715 | 882,145 | - | - | 1,286,860 | (주3) | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,286,860 | 882,145 | 882,145 | - | 1,286,860 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 5,217,465 | 882,145 | 1,031,040 | - | 5,068,570 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| (주1) | 상기 자기주식 취득 및 처분 현황은 주당 액면가 100원 기준으로 작성되었습니다. |

| (주2) | 2021년 5월 20일 이사회 결의에 따라 직원 상여 지급 목적의 자기주식 148,895주를 지급하기로 결의하였으며, 2021년 5월 24일 지급대상 직원의 증권계좌로 이체하는 방식으로 자기주식 처분을 완료하였습니다. |

| (주3) | 2020년 11월 12일 자기주식취득 신탁계약(계약금액 500억원)을 한국투자증권과 체결하였습니다. 계약기간은 2020년 11월 12일부터 2021년 5월 12일이며, 신탁계약에 의해 취득한 주식수는 882,145주 입니다. 작성 기준일 현재 자기주식취득 신탁계약의 종료 및 해지에 따라 반환된 자기주식 882,145주를 당사 주식계좌에 입고하여 보유하고 있습니다. |

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2021년 05월 24일 | 2021년 05월 28일 | 148,895 | 148,895 | 100 | 2021년 05월 26일 |

| (주1) | 상기 자기주식 취득 및 처분 현황은 주당 액면가 100원 기준으로 작성되었습니다. |

| (주2) | 2021년 5월 20일 이사회 결의에 따라 직원 상여 지급 목적의 자기주식 148,895주를 지급하기로 결의하였으며, 2021년 5월 24일 지급대상 직원의 증권계좌로 이체하는 방식으로 자기주식 처분을 완료하였습니다. |

라.자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2020년 11월 12일 | 2021년 05월 12일 | 50,000,000,000 | 41,540,944,300 | 83.08 | 0 | - | 2021년 05월 12일 |

| (주1) | 상기 자기주식 취득 및 처분 현황은 주당 액면가 100원 기준으로 작성되었습니다. |

| (주2) | 2020년 11월 12일 자기주식취득 신탁계약(계약금액 500억원)을 한국투자증권과 체결하였습니다. 계약기간은 2020년 11월 12일부터 2021년 5월 12일이며, 신탁계약에 의해 취득한 주식수는 882,145주 입니다. 작성 기준일 현재 자기주식취득 신탁계약의 종료 및 해지에 따라 반환된 자기주식 882,145주를 당사 주식계좌에 입고하여 보유하고 있습니다. |

다. 종류주식 발행현황

당사는 설립 이후 총 3차례에 걸쳐 전환상환우선주를 발행한 바 있으나, 2016년 12월 29일부로 모든 전환상환우선주가 보통주로 전환되어 작성 기준일 현재 해당사항이 없습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 29일 | 제10기 정기주주총회 | - 사업목적추가 - 주식 사무처리 변경 내용 등 반영 - 이사회의 이사 구분선임권한 신설 - 외부감사인 선임 조문 정비 |

- 사업 관련 인재 육성 및 자회사 업무지원에 대한 명시적 근거 마련 - '주식 사채 등의 전자등록에 관한 법률' 시행 관련 사항 반영 - 이사회의 사내이사 및 기타비상무이사의 구분선임권한 부여 - '주식회사 등의 외부감사에 관한 법률' 제10조 개정 내용 반영 |

| 2021년 03월 30일 | 제12기 정기주주총회 | 제5조(회사가 발행할 주식의 총수) - 변경 전 : 200,000,000주 - 변경 후 : 1,000,000,000주 |

액면분할을 위한 정관 변경 |

| 2021년 03월 30일 | 제12기 정기주주총회 | 제6조(1주의 금액) - 변경 전 : 1주의 금액 금 500원 - 변경 후 : 1주의 금액 금 100원 |

액면분할을 위한 정관 변경(주1) |

| (주1) | 정관 변경에 따른 액면 분할 효력 발생일은 2021년 4월 15일 입니다. |

나. 정관 변경(예정) 사항

| 정관변경(예정)일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 30일 | 제13기 정기주주총회 | - 본점의 소재지 변경 - 동등배당원칙 명시, 감사 선임 등에 관한 조문 정비 - 정기주주총회 기준일 등 조문 정비 - 사채 발행 한도 증액 - 이사회내 위원회 설치 조항 등 신설 외 |

- 신사옥 이전으로 인한 본점 소재지 변경 (효력발생일 : 2022년 7월 1일) - 상법 개정사항 반영 - 전자증권법 반영 - 사채 발행 한도 정비 - 이사회 내 위원회 설치 규정 반영 / 전자증권법 반영 |

| (주1) | 본 보고서에 첨부된 정관의 최근 개정일은 2021년 3월 30일이며, 당사 제13기 정기주주총회(2022년 3월 30일 개최 예정)안건 중 상기 정관 변경 안건이 포함될 예정입니다. |

| (주2) | 관련공시 : 2022년 3월 11일 주주총회소집공고 |

| (주3) | 해당 정관 변경(예정) 사항으로 변경되는 조항은 다음과 같습니다. 제3조, 제8조의3, 제10조, 제11조, 제13조, 제14조, 제15조, 제16조, 제17조, 제18조, 제19조, 제40조, 제44조 / 부칙 추가 |

II. 사업의 내용

1. 사업의 개요

당사는 연결회사 기준으로 게임소프트웨어의 개발 및 퍼블리싱 사업 등을 영위하고 있습니다. 지배회사인 당사와 종속회사인 CCP ehf. 등은 게임소프트웨어 개발 및 게임 서비스 공급업 등을 목적사업으로 하고 있으며, 게임소프트웨어를 개발하여 직접 퍼블리싱 및 지역별 퍼블리셔를 통해 게임을 유통하고 있습니다.

당사의 사업부문은 게임사업부문 및 기타부문으로 구성되어 있습니다. 당사는 사업성격과 지역에 따른 기준으로 게임사업부문의 성과를 검토하고 있으며, 게임사업부문의 주요 매출원은 '검은사막' 및 'EVE' IP 등 PC, 콘솔, 모바일 게임의 글로벌 서비스로 구성되어 있습니다.

당사 게임사업부문의 제13기말 (2021.01.01~2021.12.31) 연결 기준 영업수익은 3,636억원입니다. 이 중 '검은사막' IP의 영업수익은 2,895억원(매출 비중 79.6%), 'EVE' IP 외 영업수익은 741억원(매출 비중 20.4%)을 기록하였습니다.

또한 당사는 '검은사막' IP의 서비스 지역 확장과 현재 개발 중인 신작 3종(붉은사막, 도깨비, 플랜8) 의 개발을 통해 IP의 확장, 신규 IP 확보 등 포트폴리오 다변화를 진행하고 있습니다.

그 외 자세한 사항은 'Ⅱ. 사업의 내용'의 '2. 주요 제품 및 서비스' 부터 '7. 기타 참고사항' 을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

가. 공시대상 사업부문의 구분

당사의 사업부문은 게임사업부문 및 기타부문으로 구성되어 있습니다. 당사는 사업성격과 지역에 따른 기준으로 게임사업부문의 성과를 검토하고 있습니다.

|

사업부문 |

주요사업 |

|---|---|

|

게임사업부문 |

게임소프트웨어 개발 및 공급 등 |

|

기타부문 |

투자 및 경영컨설팅 등 |

나. 주요 제품 등의 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 백만원) |

| 사업부문 | 매출유형 | 제 13 기 | 제 12 기 | 제 11 기 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| 게임사업부문 | 검은사막 IP | 289,547 | 79.6% | 410,705 | 84.8% | 477,334 | 89.4% |

| EVE IP 외 | 74,064 | 20.4% | 73,607 | 15.2% | 56,335 | 10.6% | |

| 합 계 | 363,611 | 100.0% | 484,312 | 100.0% | 533,669 | 100.0% | |

| (주) | 상기 현황은 연결재무제표 기준입니다. |

1) 서비스 현황

당사는 다음과 같이 지역별로 직접 또는 퍼블리셔를 통해 게임을 서비스하고 있습니다.

| IP | 플랫폼 | 게임명 |

출시국가 |

출시시기 |

퍼블리셔 |

|---|---|---|---|---|---|

| 검은사막 | 온라인 | 검은사막 |

한국 |

2014.12 |

펄어비스 |

|

일본 |

2015.05 |

펄어비스 | |||

|

러시아 |

2015.10 |

펄어비스 | |||

|

북미/유럽 |

2016.03 |

펄어비스 | |||

| 대만 | 2017.01 | 펄어비스 | |||

| 남미 | 2017.06 | RedFox Games | |||

| 터키/중동 | 2017.12 | 펄어비스 | |||

| 태국/동남아 | 2018.01 | 펄어비스 | |||

| 섀도우 아레나 | 글로벌 | 2020.05 | 펄어비스(주1) | ||

| 모바일 | 검은사막 모바일 |

한국 |

2018.02 |

펄어비스 | |

| 대만 | 2018.08 | 펄어비스 | |||

| 일본 | 2019.02 | 펄어비스 | |||

| 글로벌 | 2019.12 | 펄어비스 | |||

| 콘솔 | 검은사막 콘솔 | 북미/유럽 | 2019.03 | 펄어비스 | |

| 아시아 | 2019.08 | 펄어비스 | |||

| EVE | 온라인 | EVE Online | 글로벌 | 2003.05 | CCP ehf. |

| 중국 | 2020.04 | 넷이즈 | |||

| 모바일 | EVE Echoes | 글로벌 | 2020.08 | 넷이즈 | |

| 중국 | 2021.08 | 넷이즈 | |||

| 기타 | 모바일 | 슈퍼스트링 | 한국 | 2021.05 | 팩토리얼게임즈 |

| (주1) | 2020년 5월 '섀도우 아레나' 얼리 액세스(Early Access) 글로벌 서비스를 시작하였습니다. |

가) 검은사막

'검은사막'은 한국 OBT시 150만명 회원가입과 PC방 점유율 RPG 1위(전체 4위)를 기록하였으며, 10만 명에 육박하는 최고 동시접속자수를 기록하였습니다.

2016년 3월 북미/유럽에서 게임을 출시하면서 패키지 판매가 성공을 거두었으며, 그이후 유료아이템 판매도 호조를 보이며 한 달동안 유료 가입자 40만 명, 동시접속자 10만 명을 기록한 바 있습니다.

대만의 경우에는 최초로 별도의 퍼블리셔 없이 자체 서비스에 성공하였습니다. 대만을 시작으로 터키/중동, 태국/동남아지역도 자체 서비스를 진행하는 등, 이는 당사의연결기준 매출 규모 증가에 기여하고 있습니다.

더불어 당사는 '검은사막'이 글로벌 게임으로서 자리매김하기 위한 지속적인 투자를 아끼지 않고 있습니다. 글로벌 유저들에게 최상의 퀄리티 게임을 선보이기 위해 2018년 8월, 1년여간의 작업기간을 거쳐 '검은사막' 그래픽 및 사운드 리마스터 버전을 글로벌 전 지역에 동시 적용하였습니다. 리마스터 버전 글로벌 출시로 일본 지역의 경우 그랜드 오픈 이래 최고 복귀 유저 수를 기록하였고, 한국과 북미/유럽, 남미 등 대부분의 지역에서 복귀 이용자수가 크게 증가하며 전 세계 유저들로부터 좋은 반응을 얻었습니다. 이후에도 지속적인 투자를 통해 '검은사막' 콘텐츠를 확장하고, 글로벌 유저들에게 더 많은 즐길 거리를 제공할 예정입니다.

2018년 11월에는 러시아 지역 서비스를 직접 서비스로 전환하였습니다. 직접 서비스의 경우 개발사와 유저들과 직접 소통함으로써 더 빠르게 유저들의 의견을 듣고 커뮤니케이션 할 수 있다는 장점이 있습니다. 러시아 지역의 자체 서비스 전환 이후 지속적인 업데이트와 안정적인 서비스로 현지 유저들로부터 호평을 받으며, 오픈 첫 달 이용자 수 및 매출이 두 배 이상 성장하였습니다.

이어 2019년 5월 한국 지역 서비스도 직접 서비스로 전환하였습니다. 직접서비스 당일 신규, 복귀 유저가 각각 10배, 15배 증가하는 등 각종 이용자 지표가 크게 상승하는 등 두 번째 직접서비스도 유저들로부터 호평을 받으며 성공적으로 안착하였습니다.

또한 2020년 4월 일본 지역 서비스를 직접 서비스로 전환하였습니다. 현지 유저들과의 소통을 강화하고 지속적인 콘텐츠 업데이트와 이벤트를 진행하며 직접서비스 전환 이후 신규, 복귀 유저가 211%, 89% 증가하는 등 러시아, 한국 직접 서비스 전환에 이은 세 번째 직접 서비스도 성공적으로 안착하였습니다.

북미/유럽 지역 또한 2021년 2월 직접 서비스로 전환하였습니다. 북미/유럽지역은 '검은사막'의 최대 매출처로서 직접 서비스 전환에 따른 매출 성장이 기대되는 지역입니다. 이에 당사는 직접서비스 전환과 함께 신규 클래스 업데이트 및 PvP 콘텐츠 강화 등 유저들에게 다양한 즐길거리를 선사하며 유저 모객에 집중하였습니다. 그 결과 직접 서비스 전환 이후 '스팀' 플랫폼 Top Seller 카테고리 1위를 달성함과 동시에, 1일 액티브 유저 225%, 신규 유저 2,335% 상승 하는 등 괄목할만한 성과를 이어가고 있습니다.

MMORPG 장르는 진입장벽이 높지만 상위권에 안착한 게임의 경우 매니아층 유저 확보로 꾸준한 매출과 장기간 서비스가 가능한 특성을 가지고 있습니다. 물론 이러한 라이프사이클의 유지를 위해서는 게임 출시 이후 버그나 캐릭터간 밸런스 조정, 신규맵이나 몹 추가 등 지속적인 업데이트와 운영이 매우 중요합니다. 이에 당사는 자체 게임엔진의 신속성과 개발 용이성 및 효율적인 의사결정을 통해 지속적인 업데이트가 이어지도록 하고 있습니다. 이를 통해 게임 유저들이 낸 피드백을 신속하게 반영하여 게임에 대한 충성도를 제고하는 방법으로 게임의 라이프사이클을 연장시키고, 신규 유저를 유치할 수 있는 원동력이 될 수 있도록 노력하고 있습니다.

나) 섀도우 아레나 (Shadow Arena)

'검은사막'의 스핀 오프(spin-off) 게임인 '섀도우 아레나'는 기존 '검은사막'의 '그림자 전장'을 모티브로 당사가 개발한 배틀로얄 장르의 게임입니다.

'섀도우 아레나'는 2020년 5월 얼리 액세스(Early Access) 글로벌 사전 출시 통해 영어, 러시아어, 중국어(간체)를 포함한 총 14종 언어로 서비스 되고 있습니다.

사전 출시 이전 총 2번의 FGT와 4번의 CBT를 통해 글로벌 유저들과 끊임없이 소통하며 게임의 완성도를 끌어 올린 '섀도우 아레나'는 사전 출시 전부터 글로벌 미디어들로부터 긍정적인 평가를 받으며 높은 기대감을 확인할 수 있었습니다.

사전 출시 이후에도 글로벌 유저들의 의견이 게임내 효과적으로 반영될 수 있도록 소통을 적극 활용하고 있으며, 이를 바탕으로 콘텐츠 보강 및 유저 편의성 개선 등 게임의 완성도를 높여가며 안정적인 서비스를 이어 가고 있습니다.

또한, '섀도우 아레나'는 배틀로얄 장르의 호쾌한 액션성과 전략성을 담아, 보는 즐거움까지 느낄 수 있도록 '리저널컵 아시아 대회' 및 '잭팟 슈퍼매치' 등 글로벌 e스포츠 대회를 개최하며 IP의 확장 영역을 e스포츠계로 넓혀나가고 있습니다.

당사는 앞으로도 '섀도우 아레나'의 성공적인 출시와 플랫폼 확장, e스포츠라는 새로운 시장의 개척, 새로운 장르에 대한 개발 및 운영 역량 확보를 위해 끊임없이 유저와 소통하며 게임의 완성도를 높여 나갈 예정입니다.

다) 검은사막 모바일

당사는 2018년 2월 '검은사막 모바일'을 통해 국내 모바일 게임 시장에 진출하였습니다. '검은사막' IP를 이용하여 개발한 '검은사막 모바일'은 뛰어난 그래픽과 게임성으로 많은 유저들의 관심을 받으며 사전예약자 500만명, 정식 출시 이후 5시간 만에 양대 마켓 누적 다운로드 100만 돌파를 기록하기도 하였으며, 현재 안정적으로 서비스를 이어가고 있습니다.

이어 2018년 8월에는 대만 시장에 '검은사막 모바일'을 출시하였습니다. '검은사막'이 대만 지역에서 좋은 성과를 내고 있고, '검은사막' IP에 대한 인지도가 높은 국가인 만큼 출시 전 부터 많은 현지 유저들의 기대를 모았습니다. 사전 예약자 수는 대만역대 최대인 279만명을 달성하였으며, 출시 이후 빠른 대규모 콘텐츠 업데이트와 이벤트를 진행하며 유저들로부터 좋은 반응을 얻고 있습니다.

또한, 2019년 2월 일본 시장에 '검은사막 모바일'을 출시하였습니다. 현지 사전 마케팅과 게임 완성도로 주목을 받으며 사전 예약자 150만명을 돌파하였으며, 출시 초 애플 앱스토어와 구글 플레이 스토어에서 인기 순위 및 매출 순위 상위권을 유지하는 등 성공적으로 시장에 안착하였습니다. 이후 꾸준한 콘텐츠 업데이트 및 해당 지역에 특화된 서비스 제공을 통해 안정적인 서비스를 이어가고 있습니다.

2019년 12월에는 북미/유럽 및 아시아 지역 150여 개국 대상으로 '검은사막 모바일'의 글로벌 서비스를 개시하였습니다. 글로벌 출시를 앞두고 진행한 사전예약에서 별다른 마케팅 없이 사전 예약자 450만명을 돌파하였으며, 사전 다운로드에서 양대 마켓 북미 인기 1위(롤플레잉 부문), 태국, 싱가포르 등 아시아 주요 국가에서도 양대 마켓 인기 1위에 오르는 등 글로벌 유저들의 기대감을 확인할 수 있었습니다. 기존 서비스 지역에서의 노하우를 바탕으로 MMORPG 본연의 재미에 충실한 콘텐츠 업데이트 등을 통해 해당 지역에서도 안정적인 서비스를 이어가고 있습니다.

당사는 '검은사막 모바일'의 지속적인 콘텐츠 업데이트를 통해 타 모바일 MMORPG대비 긴 라이프 사이클을 유지할 수 있는 중장기 플랜을 수립하여 콘텐츠를 제공할 예정입니다.

라) 검은사막 콘솔

콘솔 시장은 Solo-play 중심의 게임 시장이었으나 최근 네트워크 기반의 Multi-Play 시장으로 재편되면서 MMORPG장르가 새롭게 각광받기 시작하였습니다. 이에 당사는 기존 PC게임의 리소스를 활용한 빠른 콘솔시장 진출을 통해 시장 선점 및 실적 확대를 도모하고자 하였습니다.

당사는 2019년 3월 4일 북미/유럽 지역에 '검은사막 Xbox One' 버전을 정식 출시하였습니다. 출시 첫 달 패키지 판매량은 24만장 이상을 달성하였고, 2019년 5월 9일에는 'Xbox Game Pass'의 타이틀로 서비스 되며 정식 서비스 이후 누적 60만장 이상의 판매고를 달성하는 등 콘솔 시장에서도 유의미한 성과를 거두고 있습니다.

이어 당사는 2019년 8월 23일 북미/유럽 지역 및 한국, 일본 등 아시아 지역에 '검은사막 PlayStation4' 버전을 출시하였습니다. 출시 당일 11개로 시작한 서버는 유저들이 대거 몰리며 10개의 서버를 추가 증설하였고, 일본의 경우 출시 이후 PS4 스토어 주간 랭킹 1위를 2주 연속 이어가는 등 출시 후 40일 동안 패키지 판매량 32만장을 달성하며, 높은 인기를 확인할 수 있었습니다.

또한, 2020년 3월 4일 '검은사막 콘솔'의 '크로스 플레이(Cross-Play)' 서비스를 제공하였습니다. 이에 따라 '검은사막 콘솔'을 즐기고 있는 유저들은 '검은사막 PlayStation4' 및 '검은사막 Xbox One' 플랫폼에 관계없이 '검은사막'의 모든 콘텐츠를 함께 즐길 수 있게 되었으며, '크로스 플레이' 도입 이후 각종 이용자 지표가 크게 상승하는 등 유저들로부터 큰 호평을 받으며 안정적으로 서비스를 이어 가고 있습니다.

당사는 '검은사막 콘솔'의 성과가 지속될 수 있도록 안정적인 서비스 운영과 지속적인 콘텐츠 업데이트로 유저들에게 다양한 즐길거리를 제공할 예정입니다.

마) EVE Online

당사는 2018년 10월 22일, 아이슬란드 소재 법인인 CCP ehf.와 그 종속기업을 인수하였습니다. CCP ehf.는 글로벌 IP인 'EVE Online'의 개발사입니다. 'EVE Online'은 2003년 5월 출시 이후 18년 간 전 세계 단일 서버로 서비스 되며 누적 가입자수 4,000만명 기록한 세계적으로도 독보적인 Sci-Fi 장르의 게임 입니다.

'EVE Online'은 탁월한 게임 운영 능력과 강력한 팬덤을 바탕으로 출시 후 18년이 지난 지금도 안정적으로 글로벌 서비스를 제공하고 있습니다.

또한, 당사와 CCP ehf.는 'EVE Online'의 매출이 증대될 수 있도록 아시아 유저 풀 확보를 위해 노력하고 있습니다.

2019년 11월 14일 'G-STAR 2019' 게임쇼에서 'EVE Online'의 한글화 버전을 최초공개하고 서비스를 개시하며 유저들로부터 좋은 반응을 얻고 있습니다. 또한 2020년4월 27일 퍼블리셔인 넷이즈와 'EVE China'의 중국 서비스 개시하였으며, 2020년 12월 8일에는 'EVE Online' 일본어 버전을 서비스하며 아시아권에서도 안정적으로 성과를 이어 가고 있습니다.

당사와 CCP ehf.는 'EVE Online' 성과가 지속될 수 있도록 글로벌 유저 확대를 위한방안을 지속적으로 모색함과 동시에 대규모 콘텐츠 업데이트와 이벤트 등 다양한 즐길 거리를 제공할 예정입니다.

바) EVE Echoes

당사의 종속회사인 CCP ehf.는 'EVE Online'의 모바일 버전인 'EVE Echoes'를 2020년 8월 13일 총 7개의 언어를 지원하며 글로벌 서비스를 개시하였습니다.

'EVE Echoes'는 'EVE Online'의 높은 자유도를 계승함과 동시에 온라인 버전을 쉽게 플레이하지 못했던 유저들의 진입장벽을 낮추기 위해 모바일 버전에 특화된 튜토리얼 및 콘텐츠를 제공하며 출시 이후 한 달 만에 신규 유저 200만명을 달성하는 등 글로벌 유저들로부터 호평을 받으며 안정적인 성과를 이어 가고 있습니다.

이어 2021년 8월 5일에는 중국 시장에 'EVE Echoes'를 출시하였습니다. Sci-fi 장르에 대한 관심도가 높은 국가인 만큼 출시 전 부터 많은 현지 유저들의 기대를 모았습니다. 사전 예약자 수는 590만명을 돌파하였으며, 출시 첫 주 애플 앱스토어 인기 순위 및 다운로드 순위 상위권에 랭크되는 등 성공적으로 중국 시장에 안착하였습니다. 당사와 CCP ehf.는 'EVE Echoes' 중국 서비스의 성과가 지속될 수 있도록 대규모 콘텐츠 업데이트와 이벤트 등 다양한 즐길 거리를 제공할 예정입니다.

당사는 'EVE Echoes'의 성과가 장기간 지속될 수 있도록 글로벌 유저들과 지속적으로 소통하며 'EVE Online'의 방대한 세계관을 기반으로 더 많은 콘텐츠를 모바일 버전으로 확장, 강화하는 등 다양한 즐길거리를 유저들에게 제공할 예정입니다.

사) 슈퍼스트링

당사는 2021년 5월 20일, 게임 개발력 확보를 위해 팩토리얼게임즈를 인수하였습니다. 2014년 3월에 설립된 팩토리얼게임즈는 2016년 모바일 게임 '로스트 킹덤'을 흥행시키며 모바일 게임 개발력을 인정 받은 신생 게임 개발사 입니다.

팩토리얼게임즈는 2021년 5월 웹툰 IP 기반의 수집형 모바일 RPG '슈퍼스트링'을 국내 출시 하며, 국내 모바일 양대 마켓 인기 순위 1위를 달성하는 등 유저들로부터 좋은 반응을 얻었습니다. 당사와 팩토리얼게임즈는 '슈퍼스트링' 출시 이후 서비스 안정화에 주력하고 있으며, 의미있는 성과를 달성할 수 있도록 콘텐츠 업데이트 및 마케팅 확대와 함께 글로벌 서비스를 이어 나갈 예정입니다.

나. 주요 제품 등의 가격 변동 추이

온라인게임의 과금 정책에는 크게 패키지 판매, 정액제, 정량제, 부분유료화 (아이템유료화) 방식이 있습니다. 패키지 판매는 게임 플레이를 위해 비용을 지불하고 다운로드를 하거나 CD를 구매하는 방식입니다. 정액제는 매월 일정 금액을 사용료로 지급하는 방식이며, 정량제는 1시간당 일정 금액을 사용료로 지급하는 방식입니다. 그리고 게임 플레이 자체는 무료이지만 타 유저들보다 더욱 빠른 성장을 가능하게 하는기능성 아이템이나 캐릭터의 차별을 줄 수 있는 커스터마이징 아이템 등을 판매하는 부분유료화(아이템유료화) 방식이 있습니다.

당사의 주요 매출원은 '검은사막' 및 'EVE' IP 등 PC, 콘솔, 모바일 게임의 글로벌 서비스로 구성되어 있으며, 각 플랫폼별 서비스 지역에 따라 다른 수익 모델을 적용하고 있습니다.

| IP | 플랫폼 | 게임명 | 수익 모델 |

출시국가 |

|---|---|---|---|---|

| 검은사막 | 온라인 | 검은사막 | 부분유료화 |

한국, 일본, 러시아 |

| 패키지 판매 및 부분유료화 |

북미, 유럽(러시아 제외), 대만, 남미, 터키, 중동, 태국, 동남아 |

|||

| 섀도우 아레나 | 부분유료화 | 글로벌 | ||

| 모바일 | 검은사막 모바일 | 부분유료화 |

글로벌 |

|

| 콘솔 | 검은사막 콘솔 | 패키지 판매 및 부분유료화 | 글로벌 | |

| EVE | 온라인 | EVE Online | 부분유료화 | 글로벌, 중국 |

| 모바일 | EVE Echoes | 부분유료화 | 글로벌, 중국 | |

| 기타 | 모바일 | 슈퍼스트링 | 부분유료화 | 한국 |

각 플랫폼별 서비스 지역에 따라 판매되는 개별 아이템의 종류가 다양하고 가격 변경이 잦은 특성을 감안하여 게임별 가격변동추이에 대한 구체적인 기재는 생략합니다.

3. 원재료 및 생산설비

가. 주요 원재료

당사는 게임소프트웨어를 개발하여 직접 퍼블리싱 및 지역별 퍼블리셔를 통해 게임을 유통하고 있으며, 게임산업 특성상 일반적인 원재료의 매입이 발생하지 않습니다.

나. 생산설비에 관한 사항

1) 생산설비 현황

당사는 게임소프트웨어를 개발하여 직접 퍼블리싱 및 지역별 퍼블리셔를 통해 게임을 유통하고 있으며, 이에 필요한 생산설비는 토지, 건물, 업무용 PC 등의 비품, 시설장치 등으로 구성되어 있습니다.

| (단위: 백만원) |

| 구분 | 기초 장부가액 |

당기 증감 | 환율 변동효과 |

당기 상각 | 기말 장부가액 |

|

|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||

| 토지 | 35,978 | 10,167 | 0 | 0 | 0 | 46,145 |

| 건물 | 11,082 | 0 | 0 | 0 | -295 | 10,787 |

| 비품 | 9,470 | 5,194 | -307 | 901 | -5,592 | 9,666 |

| 시설장치 | 7,893 | 1,219 | -36 | 344 | -3,343 | 6,077 |

| 건설중인자산 | 14,128 | 32,540 | 0 | 0 | 0 | 46,668 |

| 사용권자산 | 18,225 | 5,327 | -1,110 | 1,415 | -5,848 | 18,009 |

| 합계 | 96,776 | 54,447 | -1,453 | 2,660 | -15,078 | 137,352 |

2) 생산설비 투자 계획

가) 신사옥 설립

당사는 게임 개발 고도화 및 업무 효율성 증대, 신사업 확장에 따른 업무 공간을 확보하고자, 과천 지식정보타운에 지하 5층, 지상 15층 규모의 신사옥 설립을 진행하고 있습니다.

| 구분 | 내용 |

|---|---|

| 투자내용 | 펄어비스 신사옥 설립 |

| 대상지역 | 과천지식정보타운 지식기반산업용지 12-1 BL |

| 부지면적 | 7,014 ㎡ |

| 규모 | 연면적 63,539.09 ㎡ (지하 5층 / 지상 15층) |

| 투자기간 | 2018년 01월 ~ 2022년 하반기 |

| 투자금액 | 1,646억원 |

나) 아트센터 설립

당사는 검은사막 IP, 신작 개발 등의 게임 기술 전진 기지로 활용하고자, 안양시 동안구 관양동 부근에 지상 5층 규모로 국내 게임업계 중 최대 규모의 아트센터 설립을 진행하고 있습니다.

| 구분 | 내용 |

|---|---|

| 투자내용 | 펄어비스 아트센터 설립 |

| 대상지역 | 경기도 안양시 동안구 관양동 929-2 |

| 부지면적 | 1,652 ㎡ |

| 규모 | 연면적 4,894.99 ㎡ (지상 5층) |

| 투자기간 | 2021년 04월 ~ 2022년 하반기 |

| 투자금액 | 225억원 |

4. 매출 및 수주상황

가. 매출실적

당사의 사업부문은 게임사업부문 및 기타부문으로 구성 되어 있습니다. 당사는 영업전략을 수립하는 과정에서 검토되는 보고 정보 중 사업성격과 지역에 따른 기준으로 게임사업부문의 성과를 검토하고 있습니다. 당사의 서비스 지역별 매출액 현황은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 지역 | 제 13 기 | 제 12 기 | 제 11 기 |

|---|---|---|---|---|

| 국내 | 국내 | 69,082 | 111,059 | 156,536 |

| 국외 | 미주ㆍ유럽 외 | 188,836 | 213,898 | 144,962 |

| 아시아 | 102,988 | 156,361 | 229,608 | |

| 기타지역 | 2,705 | 2,994 | 2,563 | |

| 합 계 | 363,611 | 484,312 | 533,669 | |

| (주1) | 상기 현황은 연결재무제표 기준입니다. |

나. 판매경로, 판매방법 및 주요 매출처

1) 판매경로와 판매방법 및 조건

당사의 판매경로는 직접 서비스와 퍼블리셔를 통한 서비스 등으로 구분합니다. 판매경로 및 단계별 수익발생의 구조는 다음과 같습니다.

'검은사막'은 국내와 일본의 경우 당사가 직접 서비스하고 있으며 대만, 북미/유럽,터키/중동 지역, 태국/동남아, 러시아 지역은 당사의 종속법인인 PearlAbyss Taiwan Corp. 및 PearlAbyss H.K. Limited 을 통하여 직접 서비스하고 있습니다. 그 외 남미 지역은 외부 퍼블리셔인 RedFox Games를 통해 게임을 서비스하고 있습니다. 또한 해외 지역의 경우, '스팀' 플랫폼으로도 직접 서비스 되고 있습니다.

![이미지: [판매경로_검은사막]](%5B%ED%8C%90%EB%A7%A4%EA%B2%BD%EB%A1%9C_%EA%B2%80%EC%9D%80%EC%82%AC%EB%A7%89%5D.jpg) |

|

[판매경로_검은사막] |

'섀도우아레나'는 당사가 직접 글로벌 서비스를 진행하고 있으며, 국내의 경우 공식 홈페이지, 해외의 경우 '스팀' 플랫폼을 통해 게임을 서비스 하고 있습니다.

![이미지: [판매경로_섀도우아레나]](%5B%ED%8C%90%EB%A7%A4%EA%B2%BD%EB%A1%9C_%EC%84%80%EB%8F%84%EC%9A%B0%EC%95%84%EB%A0%88%EB%82%98%5D.jpg) |

|

[판매경로_섀도우아레나] |

'EVE Online'은 당사 종속회사인 CCP ehf.가 직접 글로벌 서비스를 제공하고 있으며, 중국 서비스의 경우 퍼블리셔인 넷이즈가 서비스를 제공하고 있습니다.

![이미지: [판매경로_eve online]](%5B%ED%8C%90%EB%A7%A4%EA%B2%BD%EB%A1%9C_eve%20online%5D.jpg) |

|

[판매경로_eve online] |

'검은사막 모바일'의 경우 당사에서 국내, 대만, 일본 지역 및 글로벌 직접 퍼블리싱하여 게임을 서비스하고 있으며, 대만과 일본 지역의 경우 현지 자회사인 PearlAbyss Taiwan Corp. 및 Pearl Abyss JP Co., Ltd.가 글로벌 지역의 경우 Pearl Abyss America, Inc. 가 마케팅 대행을 수행하고 있습니다.

![이미지: [판매경로_검은사막 모바일]](%5B%ED%8C%90%EB%A7%A4%EA%B2%BD%EB%A1%9C_%EA%B2%80%EC%9D%80%EC%82%AC%EB%A7%89%20%EB%AA%A8%EB%B0%94%EC%9D%BC%5D.jpg) |

|

[판매경로_검은사막 모바일] |

'검은사막 Xbox One 및 PlayStation4' 버전은 당사가 개발한 '검은사막 콘솔' 타이틀을 Microsoft, Sony를 통해 공급하는 방식으로 서비스를 제공하고 있으며, 현지 자회사인 Pearl Abyss America, Inc. 및 PearlAbyss EU B.V.와 Pearl Abyss JP Co., Ltd.가 마케팅 대행을 수행하고 있습니다.

![이미지: [판매경로_검은사막 콘솔]](%5B%ED%8C%90%EB%A7%A4%EA%B2%BD%EB%A1%9C_%EA%B2%80%EC%9D%80%EC%82%AC%EB%A7%89%20%EC%BD%98%EC%86%94%5D.jpg) |

|

[판매경로_검은사막 콘솔] |

'EVE Echoes'는 퍼블리셔인 넷이즈가 글로벌 및 중국 서비스를 제공하고 있습니다.

![이미지: [판매경로_eve echoes]](%5B%ED%8C%90%EB%A7%A4%EA%B2%BD%EB%A1%9C_eve%20echoes%5D.jpg) |

|

[판매경로_eve echoes] |

'슈퍼스트링'은 당사 종속회사인 팩토리얼게임즈가 직접 국내 서비스를 제공하고 있습니다.

![이미지: [판매경로_슈퍼스트링]](%5B%ED%8C%90%EB%A7%A4%EA%B2%BD%EB%A1%9C_%EC%8A%88%ED%8D%BC%EC%8A%A4%ED%8A%B8%EB%A7%81%5D.jpg) |

|

[판매경로_슈퍼스트링] |

2) 판매전략

당사의 게임을 접해 보지 못한 신규 유저 유입 및 이탈한 기존 유저를 복귀시키기 위한 수단으로 마케팅은 매우 효과적인 전략입니다. 당사는 유저 확대를 위해 신규 콘텐츠 및 대규모 업데이트를 준비하고, 이를 바탕으로 마케팅 기획안을 만들게 됩니다. 업데이트의 내용과 일정 및 마케팅 규모 등의 협의가 완료되면 이를 준비하여 시장에 내놓게 됩니다. 지속적인 유저 확보를 위해 당사는 꾸준한 업데이트 계획 등을 준비하고 있으며, 개발 일정에 맞는 마케팅을 준비하여 신규 판매 증대에 힘쓰고 있습니다.

최근에는 게임 시장의 환경 변화로 게임 자체에 대한 마케팅뿐만 아니라 IP에 대한 마케팅도 중요하게 되었습니다. 특히 '검은사막'의 미진출 국가 진출을 위해서나, 향후 IP를 활용한 플랫폼 확장을 하기 위해서는 IP의 브랜드 가치를 공고히 하는 것이 매우 중요합니다. 이에 따라 당사는 IP 브랜드를 만들기 위한 마케팅을 전략적으로 계획하고 있으며, 이는 현재 서비스하고 있는 지역 및 향후 서비스 예정 지역에서의 게임 유저 확보 극대화를 위해 도움이 될 것이라 판단합니다.

5. 위험관리 및 파생거래

가. 위험관리

1) 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

가) 환위험

당사는 기능통화인 원화 외의 통화로 표시되는 판매에 대해 환위험에 노출되어 있습니다. 이러한 거래들이 표시되는 주된 통화는 USD, JPY, TWD, RUB 등입니다.

당기말과 전기말 현재 외화자산 및 부채의 내역은 다음과 같습니다.

| (원화단위: 천원) |

| 계정과목 | 당기말 | 전기말 | ||||||

|---|---|---|---|---|---|---|---|---|

| 외화 | 환율 | 원화환산액 | 외화 | 환율 | 원화환산액 | |||

| 외화자산 | USD | 124,487,839 | 1,185.50 | 147,580,334 | USD | 230,395,506 | 1,088.00 | 250,670,311 |

| JPY | 1,096,526,948 | 10.30 | 11,296,859 | JPY | 790,004,171 | 10.54 | 8,328,698 | |

| EUR | 10,633,420 | 1,342.34 | 14,273,664 | EUR | 2,385,054 | 1,338.24 | 3,191,774 | |

| RUB | 56,274,801 | 15.85 | 891,956 | RUB | 488,378,410 | 14.62 | 7,140,092 | |

| HKD | 35,630,585 | 152.03 | 5,416,918 | HKD | 58,670,048 | 140.35 | 8,234,341 | |

| THB | 16,542,122 | 35.57 | 588,403 | THB | 18,727,449 | 36.34 | 680,555 | |

| TRY | 3,156,836 | 89.81 | 283,515 | TRY | 3,259,112 | 147.34 | 480,198 | |

| SGD | 162,708 | 877.14 | 142,717 | SGD | 164,545 | 822.22 | 135,292 | |

| CNY | 660,932 | 186.26 | 123,105 | CNY | 1,783,115 | 166.96 | 297,709 | |

| GBP | 3,318,089 | 1,600.25 | 5,309,773 | GBP | 1,852,656 | 1,482.40 | 2,746,377 | |

| ISK | 707,612,519 | 9.08 | 6,425,204 | ISK | 599,964,519 | 8.57 | 5,142,485 | |

| IDR | 1,553,723,423 | 0.08 | 129,114 | IDR | 1,335,871,905 | 0.08 | 103,396 | |

| MMK | 14,245 | 0.67 | 10 | MMK | 13,866 | 0.82 | 11 | |

| MYR | 104,489 | 283.85 | 29,659 | MYR | 98,482 | 269.51 | 26,542 | |

| PHP | 1,757,961 | 23.23 | 40,837 | PHP | 1,502,950 | 22.66 | 34,057 | |

| VND | 821,429 | 0.05 | 43 | VND | 89,286 | 0.05 | 4 | |

| 외화자산 합계 | 192,532,111 | 287,211,842 | ||||||

| 외화부채 | USD | 6,616,363 | 1,185.50 | 7,843,699 | USD | 4,159,612 | 1,088.00 | 4,525,658 |

| JPY | 106,576,613 | 10.30 | 1,097,995 | JPY | 122,318,540 | 10.54 | 1,289,555 | |

| EUR | 1,296,233 | 1,342.34 | 1,739,985 | EUR | 1,021,192 | 1,338.24 | 1,366,600 | |

| TWD | 5,134,606 | 42.84 | 219,967 | TWD | 10,230,251 | 38.67 | 395,604 | |

| THB | 1,906,565 | 35.57 | 67,817 | THB | 1,896,124 | 36.34 | 68,905 | |

| TRY | 325,195 | 89.81 | 29,206 | TRY | 405,159 | 147.34 | 59,696 | |

| ISK | 1,657,908,231 | 9.08 | 15,054,000 | ISK | 1,844,638,823 | 8.57 | 15,810,982 | |

| IDR | 156,438,002 | 0.08 | 13,000 | IDR | 186,586,743 | 0.08 | 14,442 | |

| MMK | 5,271 | 0.67 | 4 | MMK | 2,773 | 0.82 | 2 | |

| MYR | 13,516 | 283.85 | 3,837 | MYR | 5,098 | 269.51 | 1,374 | |

| PHP | 83,229 | 23.23 | 1,933 | PHP | 107,810 | 22.66 | 2,443 | |

| VND | 147,857 | 0.05 | 8 | VND | 22,321 | 0.05 | 1 | |

| GBP | 408,377 | 1,600.25 | 653,506 | GBP | 102,870 | 1,482.40 | 152,494 | |

| RUB | 19,816,407 | 15.85 | 314,090 | RUB | 25,759,193 | 14.62 | 376,599 | |

| HKD | - | - | - | HKD | 6,000 | 140.35 | 842 | |

| SGD | 10,608 | 877.14 | 9,305 | SGD | 21,933 | 822.22 | 18,033 | |

| CNY | 187,793 | 186.26 | 34,978 | CNY | 931,067 | 166.96 | 155,451 | |

| 외화부채 합계 | 27,083,330 | 24,238,681 | ||||||

당기말과 전기말 현재 외화에 대한 원화 환율변동이 총포괄손익(세전)에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | 6,986,832 | (6,986,832) | 12,307,233 | (12,307,233) |

| JPY | 509,943 | (509,943) | 351,957 | (351,957) |

| RUB | 28,893 | (28,893) | 338,175 | (338,175) |

| TWD | (10,998) | 10,998 | (19,780) | 19,780 |

| THB | 26,029 | (26,029) | 30,583 | (30,583) |

| EUR | 626,684 | (626,684) | 91,259 | (91,259) |

| HKD | 270,846 | (270,846) | 411,675 | (411,675) |

| TRY | 12,715 | (12,715) | 21,025 | (21,025) |

| ISK | (431,440) | 431,440 | (533,425) | 533,425 |

| GBP | 232,813 | (232,813) | 129,694 | (129,694) |

| CNY | 4,406 | (4,406) | 7,113 | (7,113) |

| SGD | 6,671 | (6,671) | 5,863 | (5,863) |

| IDR | 5,806 | (5,806) | 4,448 | (4,448) |

| MYR | 1,291 | (1,291) | 1,258 | (1,258) |

| PHP | 1,945 | (1,945) | 1,581 | (1,581) |

| VND | 2 | (2) | - | - |

| 합계 | 8,272,438 | (8,272,438) | 13,148,659 | (13,148,659) |

나) 이자율위험

당기말과 전기말 현재 당사가 보유하고 있는 이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 |

|---|---|---|

| 고정이자율 | ||

| - 금융자산 | 295,513,366 | 394,893,031 |

| - 금융부채(주1) | 222,115,973 | 20,000,000 |

| 합계 | 73,397,393 | 374,893,031 |

| 변동이자율 | ||

| - 금융자산 | 21,566,403 | 22,173,378 |

| - 금융부채 | 143,675,000 | 84,400,000 |

| 합계 | (122,108,597) | (62,226,622) |

| (주1) | 동 금융부채의 일부는 최초 변동이자율로 차입하였으나, 고정이자율스왑 약정을 체결하였기에 실질에 따라 분류하였습니다. |

다) 고정이자율 금융상품의 공정가치 민감도 분석

당사는 고정이자율 금융상품을 당기손익-공정가치측정금융상품으로 처리하고있지 않습니다. 따라서 이자율의 변동은 손익에 영향을 주지 않습니다.

라) 변동이자율 금융상품의 공정가치 민감도 분석

당기와 전기 현재 다른 모든 변수가 일정하고 변동이자율 금융상품의 이자율이 100bp 변동시 이자율 변동이 연결회사의 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 100bp상승시 | 100bp하락시 | 100bp상승시 | 100bp하락시 | |

| 세전순이익 | (1,221,086) | 1,221,086 | (622,266) | 622,266 |

2) 신용 위험

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 연결회사가 재무손실을 입을 위험을 의미합니다. 주로 거래처에 대한 매출채권과 투자자산에서 발생하며, 금융자산의 장부금액은 신용위험에 대한 최대 노출정도를 나타냅니다.

당기말과 전기말 현재 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 |

|---|---|---|

| 현금성자산 | 243,870,688 | 202,123,561 |

| 단기금융상품 | 72,288,021 | 207,760,000 |

| 당기손익-공정가치측정금융자산 | 287,364,896 | 46,739 |

| 기타포괄손익-공정가치측정금융자산 | - | 6,201,443 |

| 매출채권및기타채권 | 61,458,334 | 58,057,009 |

| 장기금융상품 | 921,060 | 831,405 |

| 합계 | 665,902,999 | 475,020,157 |

| (주1) | 보유현금은 신용위험에 노출되어 있지 않으므로 제외하였습니다. |

당사는 신용위험에 대한 노출은 주로 각 고객과 거래상대방별 특성의 영향을 받습니다. 이러한 신용위험을 관리하기 위하여 연결회사는 주기적으로 고객과 거래상대방의 재무상태와 과거경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있습니다.

당기말과 전기말 현재 매출채권및기타채권의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 | |||||

|---|---|---|---|---|---|---|---|

| 채권금액 | 대손충당금 | 장부금액 | 채권금액 | 대손충당금 | 장부금액 | ||

| 유동 | 매출채권 | 44,838,514 | (124,545) | 44,713,969 | 42,927,166 | (204,323) | 42,722,843 |

| 미수금 | 11,292,175 | (313,000) | 10,979,175 | 9,031,598 | (313,000) | 8,718,598 | |

| 미수수익 | 207,373 | (3,738) | 203,635 | 1,180,243 | - | 1,180,243 | |

| 임차보증금 | 1,929,752 | - | 1,929,752 | 60,000 | - | 60,000 | |

| 기타보증금 | 15,000 | - | 15,000 | - | - | - | |

| 합계 | 58,282,814 | (441,283) | 57,841,531 | 53,199,007 | (517,323) | 52,681,684 | |

| 비유동 | 대여금 | 1,302,879 | (150,000) | 1,152,879 | 1,557,803 | - | 1,557,803 |

| 임차보증금 | 1,188,866 | - | 1,188,866 | 2,938,721 | - | 2,938,721 | |

| 기타보증금 | 1,275,058 | - | 1,275,058 | 878,801 | - | 878,801 | |

| 합계 | 3,766,803 | (150,000) | 3,616,803 | 5,375,325 | - | 5,375,325 | |

3) 유동성 위험

유동성위험이란 당사가 금융부채에 관련된 의무를 충족하는데 어려움을 겪게 될 위험을 의미합니다. 당사의 유동성 관리방법은 재무적으로 어려운 상황에서도 받아들일 수 없는 손실이 발생하거나, 회사의 평판에 손상을 입힐 위험 없이, 만기일에 부채를 상환할 수 있는 충분한 유동성을 유지하도록 하는 것입니다.

당사는 중장기 경영계획 및 단기 경영전략을 통해 현금흐름을 모니터링하고 있으며, 일반적인 예상 운영비용을 충당할 수 있는 현금을 보유하고 있습니다.

당기말과 전기말 현재 금융부채의 잔존 계약만기에 따른 장부금액은 다음과 같습니다. 금액은 이자지급액을 포함하고, 상계약정의 효과는 포함하지 않았습니다.

① 당기말

| (단위: 천원) |

| 구분 | 장부금액 | 계약상 현금흐름 |

3개월 이내 |

3-12 개월 |

12개월 초과 |

|---|---|---|---|---|---|

| 사채 | 146,715,973 | 156,374,421 | 130,654 | 2,773,890 | 153,469,877 |

| 기타채무 | 63,289,431 | 63,289,431 | 63,289,431 | - | - |

| 차입금 | 178,675,000 | 125,626,095 | 465,113 | 37,561,168 | 87,599,814 |

| 리스부채 | 18,898,335 | 22,325,573 | 1,985,740 | 3,963,270 | 16,376,563 |

| 당기손익-공정가치측정금융부채 | 54,869,285 | 54,869,285 | 54,869,285 | - | - |

| 금융자산 잔여약정(주1) | - | 9,971,254 | 9,971,254 | - | - |

| 합계 | 462,448,024 | 432,456,059 | 130,711,477 | 44,298,328 | 257,446,254 |

| (주1) | 당기말 현재 연결회사가 보유한 펀드 중 잔여약정액이 중요한 펀드의 출자약정금액이며, 계약상 현금흐름은 납입을 요구받을 수 있는 가장 이른 기간에 배분하였습니다. |

② 전기말

| (단위: 천원) |

| 구분 | 장부금액 | 계약상 현금흐름 |

3개월 이내 |

3-12 개월 |

12개월 초과 |

|---|---|---|---|---|---|

| 기타채무 | 21,494,384 | 21,494,384 | 21,494,384 | - | - |

| 차입금 | 104,400,000 | 106,640,256 | 154,809 | 85,937,951 | 20,547,496 |

| 리스부채 | 18,637,607 | 22,017,761 | 1,574,161 | 4,622,734 | 15,820,866 |

| 합계 | 144,531,991 | 150,152,401 | 23,223,354 | 90,560,685 | 36,368,362 |

4) 자본관리

당사의 자본관리 정책은 계속기업으로서 투자자와 채권자, 시장의 신뢰 및 사업의 향후 발전을 위해 건전한 자본을 유지하는 것입니다.

당사는 자본관리 지표로 부채비율을 이용하고 있으며, 부채비율은 부채총계를 자본총계로 나누어 산출하고 있습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 |

|---|---|---|

| 부채총계 | 637,603,461 | 260,280,600 |

| 자본총계 | 718,996,855 | 636,911,042 |

| 부채비율 | 88.68% | 40.87% |

5) 위험관리정책

당사의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 당사의 위험관리 정책은 당사가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장 상황과 당사의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 당사의 감사는 경영진이 위험관리정책 및 절차의 준수 여부를 어떻게 관리하는지 감독하고, 위험관리체계가 적절한지 검토하고 있습니다.

나. 파생거래

당기말과 전기말 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 선물환약정 | - | - | 46,739 | - |

| 합계 | - | - | 46,739 | - |

당기말과 전기말 현재 당기손익-공정가치측정금융부채의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 |

|---|---|---|

| 기타금융부채 | 54,869,285 | - |

6. 주요계약 및 연구개발활동

가. 주요계약

| 계약체결일 | 계약상대방 | 계약명 | 계약의 목적 및 내용 | 비고 |

|---|---|---|---|---|

| 2019.03.28 | - | Black Desert Mobile License Agreement | 검은사막 모바일 중국 퍼블리싱 | 계약 상대방과의 퍼블리싱 계약 비밀유지 조항에 의거 계약상대방을 포함한 계약내역 및 주요 계약조건 공개를 유보함 |

| 2019.11.22 | 한화건설 | 펄어비스 사옥 신축 공사도급계약 |

펄어비스 사옥 신축 공사 - 계약금액(VAT 별도): 약 1,089억원 |

- 착공일 : 토지사용 승낙일+10일 - 준공일 : 착공일로부터 29.5개월 |

| 2021.04.08 | 엠스페이스 | 아트센터 연구실 부지 매입 계약 | 아트센터 연구실 신축 공사를 위한 부지 매입 - 대상지역 : 경기도 안양시 동안구 관양동 929-2 - 면적 : 1,652 ㎡ - 매매대금: 95억원 |

- |

| 2021.08.24 | - | Black Desert PC License Agreement | 검은사막 PC 중국 퍼블리싱 | 계약 상대방과의 퍼블리싱 계약 비밀유지 조항에 의거 계약상대방을 포함한 계약내역 및 주요 계약조건 공개를 유보함 |

| 2021.11.30 | 한화건설 | 펄어비스 사옥 신축 공사도급계약 1차 변경 | 신사옥 설계변경에 따른 계약금액 조정 - 변경 금액(VAT 별도): 약 1,054억원 |

원계약 공사 금액 대비 약 35억원 감액 |

| 2021.12.30 | 코원건설 | 펄어비스 아트센터 공사도급계약 | 펄어비스 아트센터 연구소 신축 공사 - 대상지역: 경기도 안양시 동안구 관양동 929-2 - 계약금액(VAT 별도): 약 56억원 |

- 착공일 : 낙찰자통보일(2021.12.07)+30일 - 사용승인일 : 착공일로부터 8개월 |

나. 연구개발활동

1) 연구개발 담당조직

당사는 연구개발을 담당하는 기업부설연구소 운영하고 있으며, 연구소명은 '(주)펄어비스 기업부설연구소'입니다. 당사는 기업부설연구소를 통하여 게임 개발 및 관련 제반기술에 대한 연구개발을 진행하고 있습니다.

2) 연구개발비용

| (단위: 백만원) |

|

과목 |

제 13 기 | 제 12 기 | 제 11 기 | |

|---|---|---|---|---|

|

인건비 |

110,677 | 81,220 | 77,983 | |

|

기타경비 |

19,447 | 13,200 | 9,553 | |

| 정부보조금 | - | - | - | |

|

합계 |

130,124 | 94,420 | 87,536 | |

|

회계처리 |

영업비용 |

130,124 | 94,420 | 87,536 |

|

연구개발비/영업수익 비율 |

32.23% | 19.32% | 16.33% | |

| (주1) | '연구개발비용'은 한국채택국제회계기준에 의한 연결재무제표를 기준으로 작성되었습니다. |

3) 연구개발실적

당사의 연구개발 실적과 관련한 자세한 사항은 '상세표-4'를 참조하시기 바랍니다.

| ※상세 현황은 '상세표-4. 연구개발실적 (상세)' 참조 |

7. 기타 참고사항

가. 특허, 실용신안 및 상표 등 지적재산권 현황

당사가 보유한 지적재산권은 특허권, 저작권, 상표권이 있으며, 지적재산권 보유 현황은 아래와 같습니다.

|

구분 |

특허권 | 저작권 | 상표권 | ||

|---|---|---|---|---|---|

|

국내 |

국내 |

해외 |

국내 |

해외 |

|

|

등록 |

2 | 3 | 1 | 58 | 387 |

|

출원 |

- | - | - | - | 105 |

| 합계 | 2 | 3 | 1 | 58 | 492 |

상기 지적 재산권에 대한 권리는 모두 당사가 가지고 있으며, 당사가 서비스 중이거나 신규 개발 중인 IP와 게임 서버 및 프로그램 등에 적용되고 있습니다. 당사는 국내 및 해외에서의 지적재산권 등록 및 관리를 위해 노력하고 있으며, 다각적으로 지적재산권 보호 방안을 계획하고 있습니다.

나. 업계의 현황

1) 산업의 특성

당사가 영위하고 있는 게임산업은 인터넷 보급률의 증가와 IT기술의 급속한 발전에 힘입어 급속하게 성장하고 있는 산업입니다. 특히, 사회 문화의 인프라가 인터넷을 중심으로 발전하면서 개인주의 지향의 생활문화가 급속히 보급됨에 따라 전반적인 생활패턴이 오프라인에서 온라인으로 바뀌어가고 있습니다. 이로 인해 휴식과 놀이문화 또한 게임을 통해 즐기려는 방향으로 변화해 가고 있습니다.

게임산업은 문화사업으로 프로그램 개발자가 창조한 세계관과 이에 기반한 시나리오를 바탕으로 진행됩니다. 이를 통해 소비자는 일종의 문화적 사고를 전달받게 됩니다. 따라서, 창조적 아이디어를 창출할 수 있는 풍부한 문화적 인프라 구축과 성숙은 게임산업 발전의 원동력이며, 게임은 그 사회의 모습을 단적으로 반영하기도 합니다. 일본, 미국, 유럽 등 문화 강국이 게임산업에서도 그 두각을 나타내고 있는 것은 게임산업이 문화 산업적 특징을 강하게 지니고 있음을 보여주는 것이라고 하겠습니다. 게임산업은 전통적인 제조업과는 달리 투입 대비 산출이 높은 무형의 고부가가치 산업인 동시에 재고자산이 없어 원자재 가격상승, 국제경제의 불안정한 흐름 등에 크게 영향을 받지 않으며 음악, 영화, 방송, 애니메이션 등 다른 문화콘텐츠 산업보다 언어와 국가 문화 등의 장벽이 상대적으로 낮기 때문에 해외 수출 시장에서도 경쟁력 있는 산업입니다.

2) 산업의 규모 및 성장성

가) 국내 게임 시장의 규모 및 전망

국내 게임 시장은 약 19조를 상회하는 시장으로 매년 꾸준히 성장하고 있습니다. 2020년 국내 게임 시장규모는 18조 8,855억원으로 전년(15조 5,750억원) 대비 21.3% 성장하였습니다. 2021년의 시장규모는 20조 422억원으로 추정되며 2020년 대비 6.1% 성장할 것으로 예상하고 있습니다.

| [국내 게임 시장 분야별 규모 추이] |

| (단위: 억원, %) |

| 구분 | 2019년 | 2020년 | 2021년(E) | 2022년(E) | 2023년(E) | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 성장률 | 매출액 | 성장률 | 매출액 | 성장률 | 매출액 | 성장률 | 매출액 | 성장률 | |

| 온라인게임 | 48,058 | -4.3% | 49,012 | 2.0 | 47,058 | -4.0 | 46,946 | -0.2 | 45,736 | -2.6 |

| 모바일게임 | 77,399 | 16.3% | 108,311 | 39.9 | 118,654 | 9.5 | 132,181 | 11.4 | 143,945 | 8.9 |

| 콘솔게임 | 6,946 | 31.4% | 10,925 | 57.3 | 12,815 | 17.3 | 14,955 | 16.7 | 18,364 | 22.8 |

| 아케이드게임 | 2,236 | 20.6% | 2,272 | 1.6 | 2,053 | -9.6 | 2,161 | 5.3 | 2,315 | 7.1 |

| PC방 | 20,409 | 11.6% | 17,970 | -11.9 | 19,456 | 8.3 | 21,441 | 10.2 | 23,478 | 9.5 |

| 아케이드게임장 | 703 | 2.4% | 365 | -48.1 | 386 | 5.6 | 592 | 53.4 | 772 | 30.6 |

| 합계 | 155,750 | 9.0% | 188,855 | 21.3 | 200,422 | 6.1 | 218,275 | 8.9 | 234,611 | 7.5 |

| 출처: 대한민국 게임백서 2021 |

플랫폼별 점유율 측면에서는 2020년 기준 모바일게임이 점유율 57.4%로 전체 게임시장 내 가장 큰 시장을 유지하고 있으며, 2021년 9.5% 및 2022년 11.4% 성장할 것으로 전망하고 있습니다. 특히, 콘솔 게임 시장 매출은 2020년에도 전년 대비 57.3%성장하며 큰 폭의 성장세를 이어가고 있습니다.

나) 세계 게임 시장의 규모 및 전망

2020년 세계 게임 시장 규모는 전년대비 11.7% 증가한 2,096억 5,800만 달러 규모로 추정하고 있습니다. 이 중 모바일게임의 점유율은 42.6%로 세계 게임 시장에서 가장높은 비중을 차지하고 있습니다.고성능 스마트폰과 태블릿PC의 지속적인 출시, 네트워크의 진화 등이 모바일게임 시장 성장을 주도하고 있으며, 2021년 이후에도 모바일게임 시장은 지속적으로 성장할 것으로 전망하고 있습니다.

| [세계 게임 시장 전체 규모 및 성장률 추이] |

| (단위: 백만USD, %) |

| 구분 | 2018년 | 2019년 | 2020년 | 2021년(E) | 2022년(E) | 2023년(E) | '20~'23 평균성장률 (CAGR) |

|

|---|---|---|---|---|---|---|---|---|

| 콘솔게임 | 매출액 | 48,269 | 48,718 | 55,826 | 60,146 | 63,973 | 68,723 | 7.2 |

| 성장률 | - | 0.9 | 14.6 | 7.7 | 6.4 | 7.4 | ||

| 아케이드 게임 |

매출액 | 32,877 | 34,093 | 30,973 | 31,632 | 32,615 | 33,627 | 2.8 |

| 성장률 | - | 3.7 | -9.2 | 2.1 | 3.1 | 3.1 | ||

| PC게임 | 매출액 | 32,443 | 31,801 | 33,512 | 36,910 | 39,711 | 42,578 | 8.3 |

| 성장률 | - | -2.0 | 5.4 | 10.1 | 7.6 | 7.2 | ||

| 모바일 게임 |

매출액 | 63,965 | 73,013 | 89,348 | 99,634 | 108,640 | 117,485 | 9.6 |

| 성장률 | - | 14.1 | 22.4 | 11.5 | 9.0 | 8.1 | ||

| 합계 | 매출액 | 177,553 | 187,625 | 209,658 | 228,322 | 244,940 | 262,413 | 7.8 |

| 성장률 | - | 5.7 | 11.7 | 8.9 | 7.3 | 7.1 | ||

| 출처 : PwC 2021, Enterbrain 2021, JOGA 2021, iResearch 2021, Playmeter 2016, NPD 2021 |

2020년 세계 게임 시장에서 가장 높은 비중을 차지한 플랫폼은 42.6% 모바일게임으로 2023년에는 점유율이 44.8%까지 확대될 전망입니다.

플랫폼별로는 국내 시장과 다르게 콘솔게임이 26.6%를 점유하여 모바일 게임 다음 두 번째로 높은 비중을 점하고 있습니다.향후 게임 산업 전반에서 크로스 플랫폼 지원이 강화될 것으로 예상되며, 이는 콘솔 게임 시장의 성장을 이끌 요인으로 작용할 것으로 전망합니다.

3) 경기변동의 특성 및 계절성

게임은 엔터테인먼트 산업 중 영화, 공연, 레저스포츠 등에 비해 상대적으로 저렴한 비용으로 여가시간을 즐길 수 있는 점에서 경제적인 엔터테인먼트 수단으로 주목을 받아 왔습니다. 경기가 활황일 때는 게임 이용자의 지출 규모가 커지고, 불황 시에는 타 산업으로부터 이용자가 유입되는 구조를 고려할 때, 게임 산업은 경기변동에 따라서는 큰 영향을 받지 않는다고 볼 수 있습니다. 그 예로 글로벌 경기침체와 같은 경기변동이 큰 시기에도 게임 산업은 성장세를 유지해 왔으며, 유럽 경제위기에 의해 국내 주식시장이 하락할 때에도 게임 관련 회사들은 경기방어주로 인지되었습니다.

한편 매출은 계절적인 영향을 일부 받습니다. 특히 계절적 요소는 지역별, 문화별로 차이가 존재합니다. 이는 유저들의 게임 이용 성향 및 지역별 국경일, 축제 기간, 그리고 방학 및 휴가 시기 등이 차이가 있기 때문으로 파악됩니다. 당사는 이런 계절적 요인들을 고려하여 이벤트 및 콘텐츠 업데이트를 준비하여 제공하고 있습니다.

4) 시장여건 및 경쟁상황

당사가 개발하여 서비스하고 있는 게임의 장르는 MMO입니다. MMO장르는 유저간의 네트워크, 게임결과의 누적, 안정적인 운영 등의 효과로 타 장르보다 진입장벽이 높은 장르라고 볼 수 있습니다.

아시아권 MMO시장에서는 Free to Play 같은 부분 유료화 방식이나 수준 높은 게임 완성도로 한 번 접한 유저들은 게임에서 높은 충성도를 보이고 있습니다. 패키지 게 임과 콘솔 게임이 강한 북미/유럽 등 서구권 시장에서 MMO장르는 비주류 장르로 여겨지는 편이나, 최근에는 MMO장르가 강세를 보이는 아시아권 게임 시장을 시작으로 서구권을 포함한 글로벌 게임 시장에서도 MMO장르의 좋은 평가가 이어 지고 있습니다. 또한 기존 PC 온라인이 주류였던 MMO시장에서도 모바일, 콘솔 MMO 시장이 거듭 성장하면서 다시금 MMO장르가 새롭게 각광받기 시작하였습니다.

최근에는 글로벌 게임사 다수가 MMO장르를 앞세워 글로벌 시장에 도전하고 있습니다. 특히 상대적으로 MMO장르가 보편화 되지 않은 서구권 공략을 통해 새로운 시장을 개척해 나가는 움직임을 보이고 있습니다.

가) 소셜 네트워크 효과

MMO장르는 유저 혼자서 게임을 즐기는 것이 아닌 다양한 유저가 한 공간에 접속하여 상호유기적으로 플레이하는 게임 장르입니다. 이에, 유저들 사이에 자연스럽게 네트워크가 형성되고, 서로를 의지하며 게임을 즐기게 됩니다. 지속적인 교류는 상호 연대감을 강화시키고, 유저들은 이러한 연대감 때문에 공동체에서 쉽게 이탈하지 않게 됩니다. 이처럼 유저가 쉽게 게임을 이탈하지 않는 현상은 새로운 게임에 대한 진입장벽으로 작용하게 되어 경쟁상황은 쉽게 바뀌지 않을 것으로 전망됩니다.

나) 게임 결과의 누적

MMO장르의 게임은 그 어떤 장르의 게임보다 보상이 누적되는 성격이 강한 게임입니다. 유저들은 플레이를 통해 단순히 캐릭터의 레벨만 올리는 것이 아니라 자신이 원하는 아이템을 맞춰가고, 재화를 축적시키며, 원하는 보상을 축적하며 큰 만족감을 느끼게 됩니다. 유저들은 기존에 쌓아놓은 명성, 재화 등을 쉽게 포기하기 어렵기 때문에 게임 이탈이 쉽지 않으며, 이러한 점은 타 게임에는 진입장벽으로 작용하게 됩니다.

다) 안정적인 운영

유저들은 그래픽수준이나 게임성 뿐만 아니라 게임 운영에도 많은 영향을 받습니다. 아무리 좋은 그래픽과 기술을 기반으로 한 게임이라도 운영이 잘못될 경우 유저들은 빠르게 이탈하게 됩니다. 캐쥬얼 장르 등 C2P(Computer to Player)의 경우 오류가 있을 경우 패치를 통해 빠르게 밸런스를 유지할 수 있지만 MMO장르의 경우 P2P(Player to Player)간의 관계에 대한 밸런스도 함께 고려해야 합니다. 만약 발생한 문제에 대해 빠르게 대처하지 않으면 밸런스 붕괴로 인한 결과물이 유저들에게 누적되고,이는 유저간 격차 확산 등으로 이탈요인이 될 수 있습니다.

기존의 오랜 라이프사이클을 지닌 게임들의 경우 그래픽 기술이나 시스템이 최신의 게임보다 다소 뒤쳐져 보일 수 있으나, 그것을 상쇄할 만큼 업데이트를 진행하고 안정적으로 게임을 운영해왔기 때문에 유저들의 충성도는 더욱 배가되었습니다. 이처럼 안정적인 게임 운영은 하나의 강력한 진입장벽으로 작용하게 됩니다.

라) 시장점유율

게임 산업의 경우 지속적으로 성장하고 있으며, 변화가 빠른 산업이기 때문에 정확한시장 규모를 예측한 자료 확보가 어려운 상황입니다. 따라서 당사의 정확한 시장점유율은 측정하기 어렵습니다.

마) 시장의 특성

당사가 영위하고 있는 게임 산업은 대표적인 엔터테인먼트 산업으로 게임에서 경제성과 상품성의 가치를 창출하는 산업입니다. 여타의 산업들에 비하여 초기 투자비용 및 가변비용이 상대적으로 적고, 진입 장벽 역시 높지 않습니다.

또한 원자재 가격변동 또는 국제경제의 불안정한 흐름 등에도 큰 영향을 받지 않으며언어, 국가 문화 등의 장벽이 낮아 해외 수출시장에서도 경쟁력을 가질 수 있어 높은 고부가가치를 창출할 수 있습니다.

5) 회사의 경쟁상의 강점

가) 높은수준의 게임개발 역량

당사는 MMORPG 개발사로서 풍부한 경험을 보유하고 있습니다. 설립자인 김대일 의장은 과거 RYL(가마소프트), R2(NHN게임즈), C9(웹젠) 개발을 총괄하면서 MMORPG 장르에 대한 깊은 이해와 전문 지식을 두루 섭렵하였으며, 당사의 핵심인력들도 과거부터 함께 개발해 온 임직원으로 구성되어 있어 게임개발에 큰 시너지를 내고있습니다. 이러한 핵심인력을 주축으로 하여 개발된 '검은사막'은 open-world 시스템, one-world 시스템 등 높은 개발 수준을 요구하는 플레이 방식이 적용되었으며, 높은 수준의 그래픽 구현 및 풍부한 콘텐츠 제공이 가능하게 되었습니다.

나) 개발능력 내재화

당사는 개발속도 확보 및 최적화를 위해 개발 역량을 내재화하여 축적하고 있습니다.일반적으로 그래픽, 사운드 등은 외주를 통해 개발하는 경우가 많으나 당사는 내부 디자이너를 통해 중요한 그래픽 작업 대부분을 직접 진행하고 있으며, 전문 음향 설비를 갖추고 있어 사운드 작업도 직접 진행하고 있습니다. 게임 내 캐릭터의 움직임을 자연스럽게 연출 할 수 있는 Motion-Capture Studio도 자체적으로 구축하여 양질의 콘텐츠를 빠르게 공급하고 있습니다.

다) 특화된 자체 게임엔진(Black Desert Engine 및 차세대 엔진)

'검은사막'은 언리얼, 유니티 등 상용화 엔진이 아닌 자체 개발한 엔진으로 제작되었습니다. 당사는 게임 개발에 앞서 당사가 추구하는 게임성을 가장 잘 살릴 수 있도록 2년에 가까운 시간을 들여 게임엔진부터 개발하였습니다.

또한, 당사는 글로벌 게임 시장이 빠르게 변모하고 있고, 게임에 대한 유저들의 눈높이가 높아짐에 따라, 시장환경 변화에 선제적으로 대응하기 위해 '차세대 엔진'을 개발하였습니다.

차세대 엔진은 사실적인 질감 표현 및 자연스러운 광원 효과 등 최고 수준의 그래픽 퀄리티를 선보일 수 있는 동시에, 개발 속도를 단축시킬 수 있는 장점이 있어 당사가 개발 중인 신작 게임의 수준을 한단계 더 높일 수 있을 것으로 기대하고 있습니다.

또한 PC, 콘솔, 모바일 및 스트리밍을 아우르는 모든 플랫폼에서 적용이 가능하기에시장 변화에도 선제적으로 대응할 수 있을 것으로 예상하고 있습니다.

자체 게임 엔진을 사용할 경우 예상되는 장점은 다음과 같습니다.

① High-Quality의 게임개발

상용화 엔진은 MMORPG 뿐만 아니라, FPS, Racing 등 다양한 장르의 게임을 개발할 수 있도록 많은 기능을 제공하고 있습니다. 그러나 다양한 장르를 모두 개발할 수 있게 하는 이면에는 특정 장르에 대해 심도 깊은 개발 기능을 부여하기 어려운 면도 있습니다. 이에 당사는 당사가 원하는 게임성을 얻기 위해 MMORPG에 특화된 게임엔진을 직접 개발하였으며, 그 결과 일반 상용 엔진에서는 제공할 수 없는 High-Quality의 게임개발이 가능하게 되었습니다.

② 예측가능한 비용구조

상용화 엔진을 사용할 경우 정기적으로 엔진 사용료를 지불해야 하며, 해당 비용은 사용자 수 또는 매출액에 비례하여 증가하게 됩니다. 게임이 흥행하게 되면 사용자 및 매출액이 증가하기 때문에 그 비용도 크게 증가하게 되어 영업이익에는 부정적일 수밖에 없습니다. 당사는 자체 개발 엔진을 사용하고 있어 별도의 엔진 사용료가 발생하지 않으며, 로열티 이슈에서도 자유롭습니다.

③ 빠르고 효율적인 개발속도

당사가 개발하는 게임에 가장 최적화된 엔진이다 보니 빠른 개발속도가 보장됩니다. 이를 바탕으로 당사는 1~2주 단위로 콘텐츠 업데이트를 진행하고 있으며, 지속적인 콘텐츠 공급으로 게임의 라이프사이클은 장기화되고 있습니다. 또한, 상용엔진은 다양한 장르의 게임을 개발할 수 있도록 구성되어 있어 이를 충분히 활용하기 위해서는개발자들의 높은 이해를 요구하는 반면, 당사는 최적화된 자체 게임엔진을 사용하고있어 초급 개발자도 1~2개월이면 게임 개발에 투입할 수 있는 등 개발자들의 적응 속도가 매우 빠릅니다. 이에 따라 경쟁사 대비 인력 수급이 수월하며 인건비 절감 및교육 기간 단축을 통하여 효율적으로 게임을 개발할 수 있습니다.

④ 대규모 업데이트 가능

상용화 엔진을 활용하여 게임을 제작할 경우 해당 엔진의 특성(스펙)에 맞게 게임을 제작하여야 합니다. 이후 해당 엔진이 업그레이드 된다 하더라도 최초 스펙에 맞게 제작된 게임을 업그레이드 하는 것은 시간과 노력이 크게 투입되는 바, 실질적으로 진행하기 어렵습니다. 이에 따라 서비스 기간이 장기화되어 새로운 기술들이 도입됨에도 최초 출시시기의 엔진 수준에 맞추어 게임을 서비스해야 하는 단점이 있습니다.반면 자체 엔진을 활용할 경우 새로운 기술 개발이 진행됨에 따라 엔진을 업그레이드해야 할 필요성이 있는 경우 게임에 맞게 해당 엔진을 수정하고 이를 적용하는 것이 수월합니다. 이를 통해 당사는 대규모 업데이트를 진행할 수 있고, 이는 서비스의 수명을 늘리는데 크게 기여할 것으로 예상됩니다.

다. 사업부문별 주요 재무 정보

당사 및 종속회사의 사업부문은 사업성격과 지역에 따른 기준으로 게임사업부문 및 기타부문으로 구성되어 있으며 내용은 아래와 같습니다.

| (단위 : 백만원) |

| 사업부문 | 상호 | 주요사업 | 최근사업연도말 자산총액 |

|---|---|---|---|

| 게임사업부문 | 펄어비스 | 게임소프트웨어 개발 및 공급 | 1,158,120 |

| PearlAbyss Taiwan Corp. | 게임 서비스 공급 | 20,012 | |

| PearlAbyss H.K. Limited | 게임 서비스 공급 | 38,611 | |

| PearlAbyss EU B.V. | 서버 및 회선 서비스 | 7,985 | |

| PearlAbyss SEA Pte. Ltd. | 서버 및 회선 서비스 | 3,966 | |

| Pearl Abyss JP Co., Ltd. | 운영 서비스 | 7,745 | |

| Pearl Abyss America, Inc. | 운영 서비스 | 7,812 | |

| Pearl Abyss Canada Studio Inc. | 게임 개발 | 261 | |

| CCP ehf. |

게임 개발 및 게임서비스 제공 | 71,775 |

|

| 팩토리얼게임즈 | 소프트웨어 개발 및 공급 | 4,866 | |

| 기타부문 | 넷텐션 | 게임 서버 및 네트워크 엔진의 개발과 판매 | 318 |

| 펄어비스캐피탈 | 투자 및 경영컨설팅 | 135,446 |

당사의 사업부문은 게임사업부문 및 기타부문으로 구성 되어 있습니다. 당사는 사업성격과 지역에 따른 기준으로 게임사업부문의 성과를 검토하고 있습니다.

| (단위: 백만원) |

| 사업부문 | 매출유형 | 제 13 기 | 제 12 기 | 제 11 기 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| 게임사업부문 | 온라인 | 222,747 | 55.2% | 208,654 | 42.7% | 162,311 | 30.3% |

| 모바일 | 105,019 | 26.0% | 222,000 | 45.4% | 323,836 | 60.4% | |

| 콘솔 | 35,845 | 8.9% | 53,658 | 11.0% | 47,522 | 8.9% | |

| 소계 | 363,611 | 90.1% | 484,312 | 99.1% | 533,669 | 99.6% | |

| 기타부문 | 기타수익 | 40,178 | 9.9% | 4,457 | 0.9% | 2,267 | 0.4% |

| 합계 | 403,789 | 100.0% | 488,769 | 100.0% | 535,936 | 100.0% | |

| (주) | 상기 현황은 연결재무제표 기준입니다. |

라. 신규사업 등의 내용

1) '검은사막' IP 중국 서비스

당사는 중국 게임 시장 서비스 확장을 위해 현지 파트너사들과 협업을 진행하며 '검은사막', '검은사막 모바일'의 중국 서비스를 준비 중에 있습니다.

먼저, '검은사막 모바일'은 2021년 6월 28일 중국으로부터 판호를 발급 받았습니다. 이후 지난 8월 27일 사전 예약을 시작으로 FGT 및 기술테스트를 진행하는 등 중국 서비스를 위한 준비를 갖춰나가고 있습니다.

'검은사막 모바일'이 중국 최대의 게임 사이트인 '17173'에서 모바일 게임 기대 순위 3위에 오른는 등 기대작으로 많은 관심을 받고 있는 만큼 출시 이후 의미 있는 성과를 거둘 수 있을 것으로 기대하고 있습니다.

2) 신작 개발

가) 붉은사막(Crimson Desert)

당사의 차기 플래그쉽 타이틀인 신작 '붉은사막'은 광활한 파이웰 대륙에서 생존을 위해 싸우는 용병들의 이야기를 사실적인 캐릭터와 깊이 있는 스토리로 그려낸 오픈월드 액션 어드벤처(Open World Action-Adventure) 게임입니다.

'G-STAR 2019' 에서 진행한 당사 신작 발표회를 통해 처음 공개된 뒤, 2020년 12월11일 '더 게임 어워드(The Game Awards)를 통해 '붉은사막'의 실제 게임 플레이로 제작한 트레일러를 최초 공개하였으며, 공개 후 3일만에 유튜브 조회수 200만을 돌파하는 등 '붉은사막'에 대한 글로벌 유저 및 매체의 높은 관심을 확인 할 수 있었습니다.

당사의 차세대 엔진 기반의 신작 '붉은사막'은 싱글 플레이와 온라인 플레이가 유기적으로 결합된 형태로 콘솔, PC 플랫폼의 글로벌 출시를 목표로 개발 중에 있습니다.

나) 도깨비(DokeV)

신작 '도깨비'는 사람들의 꿈에서 힘을 얻고 성장하는 도깨비를 찾아 모험을 떠나는 수집형 오픈월드 MMO 게임입니다.

'G-STAR 2019' 에서 진행한 당사 신작 발표회를 통해 처음 공개된 뒤, 2021년 8월 25일 '게임스컴 2021'를 통해 '도깨비'의 신규 영상을 추가로 공개하였으며, 공개 이후 유튜브 조회수 770만회를 돌파하는 등 전 세계 유저들로부터 차별화된 게임성과 K팝 스타일의 음악으로 큰 주목을 받고 있습니다.

당사의 차세대 엔진 기반의 신작 '도깨비'는 다양한 장르를 아우르는 당사의 개발력을 한층 더 강화시킨 게임으로서 콘솔, PC 플랫폼의 글로벌 출시를 목표로 개발 중에있습니다.

다) 플랜8(PLAN 8)

'플랜8'은 현 시대를 바탕으로 한 사실적인 그래픽 표현과 스타일리쉬한 액션이 돋보이는 오픈월드 기반의 엑소수트 MMO 슈터(Exosuit MMO Shooter) 게임입니다. 'G-STAR 2019' 에서 진행한 당사 신작 발표회를 통해 처음 공개된 뒤 새로운 스타일의 슈팅 장르를 기대하는 전 세계 유저들로부터 큰 주목을 받고 있습니다.

당사의 차세대 엔진 기반의 신작 '플랜8'은 당사의 개발 노하우를 바탕으로 슈팅 장르라는 새로운 게임에 MMO적 요소를 반영한 독창적인 장르로서 콘솔, PC 플랫폼의 글로벌 출시를 목표로 개발 중에 있습니다.

당사는 '검은사막' IP의 서비스 지역 확장과 현재 개발 중인 신작 3종의 출시로 IP의 확장, 신규 IP 확보 및 매출 다변화를 통해 글로벌 게임사로서의 입지를 공고히 다지는 등 괄목할만한 성과를 달성할 수 있을 것으로 기대하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

|

(단위 : 원) |

| 구분 | 제 13 기 | 제 12 기 | 제 11 기 |

|---|---|---|---|

| 2021년 12월말 | 2020년 12월말 | 2019년 12월말 | |

| [유동자산] | 721,734,325,357 | 481,792,565,684 | 450,128,976,715 |

| 현금및현금성자산 | 243,870,688,201 | 202,123,560,995 | 176,366,336,406 |

| 매출채권및기타채권 | 57,841,530,789 | 52,681,684,199 | 68,923,761,511 |

| 단기금융상품 | 72,288,020,860 | 207,760,000,000 | 184,595,600,000 |

| 당기손익-공정가치측정금융자산 | 330,729,100,913 | 3,512,336,121 | 3,895,837,705 |

| 기타포괄손익-공정가치측정금융자산 | 0 | 6,201,443,374 | 6,122,381,407 |

| 기타유동자산 | 17,004,984,594 | 9,513,540,995 | 10,225,059,686 |

| [비유동자산] | 634,865,991,154 | 415,399,076,400 | 417,262,038,130 |

| 기타채권 | 3,616,803,454 | 5,375,325,452 | 17,247,143,067 |

| 장기금융상품 | 921,060,000 | 831,405,000 | 827,320,000 |

| 당기손익-공정가치측정금융자산 | 106,868,694,463 | 16,336,337,429 | 7,858,406,686 |

| 기타포괄손익-공정가치측정금융자산 | 202,500,000 | 202,500,000 | 202,500,000 |

| 관계기업투자 | 58,891,173,599 | 3,818,573,790 | 832,112,332 |

| 유형자산 | 137,414,039,369 | 96,776,663,391 | 78,120,882,149 |

| 무형자산 | 302,370,514,681 | 270,083,191,794 | 293,395,046,728 |

| 기타비유동자산 | 1,301,073,887 | 1,210,799,469 | 1,187,551,484 |

| 이연법인세자산 | 23,280,131,701 | 20,764,280,075 | 17,591,075,684 |

| 자산총계 | 1,356,600,316,511 | 897,191,642,084 | 867,391,014,845 |

| [유동부채] | 274,164,894,675 | 181,651,123,827 | 123,273,086,757 |

| 유동성장기차입부채 | 0 | 84,400,000,000 | 30,000,000,000 |

| 유동성리스부채 | 5,078,946,255 | 5,416,003,914 |

3,937,189,422 |

| [비유동부채] | 363,438,566,480 | 78,629,476,259 | 155,101,250,836 |

| 사채 | 146,715,972,984 | 0 | 0 |

| 장기차입부채 | 143,675,000,000 | 20,000,000,000 | 87,890,000,000 |

| 비유동리스부채 | 13,819,388,355 | 13,221,603,333 |

28,325,244,621 |

| 부채총계 | 637,603,461,155 | 260,280,600,086 | 278,374,337,593 |

| [지배기업의 소유주지분] | 718,996,855,356 | 636,911,041,998 | 589,016,677,252 |

| 자본금 | 6,622,150,000 | 6,539,925,000 | 6,511,500,000 |

| 자본잉여금 | 211,315,378,108 | 202,252,806,029 | 200,033,532,039 |

| 이익잉여금 | 549,450,817,186 | 490,085,251,348 | 389,231,287,193 |

| 기타자본 | (59,868,402,673) | (52,690,528,457) | (11,728,738,855) |

| 기타포괄손익누계액 | 11,476,912,735 | (9,276,411,922) | 4,969,096,875 |

| [비지배지분] | 0 | 0 | 0 |

| 자본총계 | 718,996,855,356 | 636,911,041,998 | 589,016,677,252 |

| 2021.01.01~2021.12.31 | 2020.01.01~2020.12.31 | 2019.01.01~2019.12.31 | |

| 영업수익 | 403,789,463,993 | 488,768,843,749 | 535,936,506,392 |

| 영업이익 | 42,982,271,923 | 157,293,742,558 | 150,603,491,592 |

| 계속사업이익 | 77,734,429,750 | 141,975,914,569 | 181,292,960,911 |

| 법인세비용차감전순이익 | 77,734,429,750 | 141,975,914,569 | 181,292,960,911 |

| 당기순이익 | 59,365,565,838 | 100,853,964,155 | 157,651,213,701 |

| 지배기업의 소유주지분 | 59,365,565,838 | 100,853,964,155 | 157,651,213,701 |

| 비지배지분 | 0 | 0 | 0 |

| 총포괄이익 | 80,118,890,495 | 86,608,455,358 | 165,785,312,099 |

| 지배기업의 소유주지분 | 80,118,890,495 | 86,608,455,358 | 165,785,312,099 |

| 비지배지분 | 0 | 0 | 0 |

| 기본주당순이익(주2) | 973 | 1,655 | 2,600 |

| 희석주당순이익(주2) | 971 | 1,631 | 2,549 |

| 연결에 포함된 회사수 | 17 | 15 | 16 |

| (주1) | 상기 요약재무정보는 한국채택국제회계기준(K-IFRS) 작성기준에 따라 작성되었습니다. |

| (주2) | 3사업연도의 주당순이익은 당기 중 발생한 액면분할을 반영하여 산정하였습니다. |

나. 요약별도재무정보

|

(단위 : 원) |

| 구분 | 제13 기 | 제12 기 | 제11 기 |

|---|---|---|---|

| 2021년 12월말 | 2020년 12월말 | 2019년 12월말 | |

| [유동자산] | 601,953,412,514 | 371,395,821,343 | 365,390,672,236 |

| 현금및현금성자산 | 155,987,400,875 | 122,186,828,976 | 102,191,813,206 |

| 매출채권및기타채권 | 39,514,116,409 | 40,084,539,267 | 66,518,600,078 |

| 단기금융상품 | 71,899,364,466 | 197,760,000,000 | 184,595,600,000 |

| 당기손익-공정가치측정금융자산 | 326,938,540,038 | 46,738,934 | 0 |

| 기타포괄손익-공정가치측정금융자산 | 0 | 6,201,443,374 | 6,122,381,407 |

| 기타유동자산 | 7,613,990,726 | 5,116,270,792 | 5,962,277,545 |

| [비유동자산] | 556,166,614,110 | 394,586,869,632 | 369,496,209,773 |

| 기타채권 | 2,696,251,907 | 4,882,674,739 | 16,814,419,940 |

| 당기손익-공정가치측정금융자산 | 41,416,201,921 | 2,445,203,390 | 1,129,754,693 |

| 기타포괄손익-공정가치측정금융자산 | 202,500,000 | 202,500,000 | 202,500,000 |

| 종속기업및관계기업투자 | 378,595,495,794 | 287,978,619,023 | 264,569,975,336 |

| 유형자산 | 114,071,275,338 | 76,247,285,999 | 65,763,747,443 |

| 무형자산 | 10,932,212,150 | 11,508,337,277 | 10,951,009,843 |

| 기타비유동자산 | 853,488,912 | 1,210,799,469 | 1,187,551,484 |

| 이연법인세자산 | 7,399,188,088 | 10,111,449,735 | 8,877,251,034 |

| 자산총계 | 1,158,120,026,624 | 765,982,690,975 | 734,886,882,009 |

| [유동부채] | 203,500,399,606 | 88,006,200,938 | 98,817,260,038 |

| 유동성장기차입부채 | 0 | 30,000,000,000 | 30,000,000,000 |

| 유동성리스부채 | 1,619,970,872 | 2,950,072,802 |

2,241,184,659 |

| [비유동부채] | 258,045,978,812 | 39,915,161,295 | 69,039,538,792 |

| 사채 | 146,715,972,984 | 0 | 0 |

| 장기차입부채 | 84,400,000,000 | 20,000,000,000 | 30,000,000,000 |

| 비유동리스부채 | 245,062,060 | 1,668,546,477 |

24,365,275,568 |

| 부채총계 | 461,546,378,418 | 127,921,362,233 | 167,856,798,830 |

| 자본금 | 6,622,150,000 | 6,539,925,000 | 6,511,500,000 |

| 자본잉여금 | 211,315,378,108 | 202,252,806,029 | 200,033,532,039 |

| 이익잉여금 | 537,995,953,550 | 481,959,909,359 | 372,182,007,957 |

| 기타자본 | (59,868,402,673) | (52,690,528,457) | (11,728,738,855) |

| 기타포괄손익누계액 | 508,569,221 | (783,189) | 31,782,038 |

| 자본총계 | 696,573,648,206 | 638,061,328,742 | 567,030,083,179 |

| 종속 및 관계기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 2021.01.01~2021.12.31 | 2020.01.01~2020.12.31 | 2019.01.01~2019.12.31 | |

| 영업수익 | 265,964,846,821 | 404,023,719,103 | 455,670,771,545 |

| 영업이익 | 35,893,891,208 | 167,180,810,572 | 159,697,861,142 |

| 계속사업이익 | 69,569,656,501 | 153,489,384,307 | 164,934,175,038 |

| 법인세비용차감전순이익 | 69,569,656,501 | 153,489,384,307 | 164,934,175,038 |

| 당기순이익 | 56,036,044,191 | 109,777,901,402 | 140,743,137,730 |

| 총포괄이익 | 56,545,396,601 | 109,745,336,175 | 140,796,837,305 |

| 기본주당순이익(주2) | 918 | 1,802 | 2,322 |

| 희석주당순이익(주2) | 916 | 1,775 | 2,276 |

| (주1) | 상기 요약재무정보는 한국채택국제회계기준(K-IFRS) 작성기준에 따라 작성되었습니다. |

| (주2) | 3사업연도의 주당순이익은 당기 중 발생한 액면분할을 반영하여 산정하였습니다. |

2. 연결재무제표

|

연결 재무상태표 |

|

제 13 기 2021.12.31 현재 |

|

제 12 기 2020.12.31 현재 |

|

제 11 기 2019.12.31 현재 |

|

(단위 : 원) |

|

제 13 기 |

제 12 기 |

제 11 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

721,734,325,357 |

481,792,565,684 |

450,128,976,715 |

|

현금및현금성자산 |

243,870,688,201 |

202,123,560,995 |

176,366,336,406 |

|

매출채권및기타채권 |

57,841,530,789 |

52,681,684,199 |

68,923,761,511 |

|

단기금융상품 |

72,288,020,860 |

207,760,000,000 |

184,595,600,000 |

|

당기손익-공정가치측정금융자산 |

330,729,100,913 |

3,512,336,121 |

3,895,837,705 |

|

기타포괄손익-공정가치측정금융자산 |

0 |

6,201,443,374 |

6,122,381,407 |

|

기타유동자산 |

17,004,984,594 |

9,513,540,995 |

10,225,059,686 |

|

비유동자산 |

634,865,991,154 |

415,399,076,400 |

417,262,038,130 |

|

기타채권 |

3,616,803,454 |

5,375,325,452 |

17,247,143,067 |

|

장기금융상품 |

921,060,000 |

831,405,000 |

827,320,000 |

|

당기손익-공정가치측정금융자산 |

106,868,694,463 |

16,336,337,429 |

7,858,406,686 |

|

기타포괄손익-공정가치측정금융자산 |

202,500,000 |

202,500,000 |

202,500,000 |

|

관계기업투자 |

58,891,173,599 |

3,818,573,790 |

832,112,332 |

|

유형자산 |

137,414,039,369 |

96,776,663,391 |

78,120,882,149 |

|

무형자산 |

302,370,514,681 |

270,083,191,794 |

293,395,046,728 |

|

기타비유동자산 |

1,301,073,887 |

1,210,799,469 |

1,187,551,484 |

|

이연법인세자산 |

23,280,131,701 |

20,764,280,075 |

17,591,075,684 |

|

자산총계 |

1,356,600,316,511 |

897,191,642,084 |

867,391,014,845 |

|

부채 |

|||

|

유동부채 |

274,164,894,675 |

181,651,123,827 |

123,273,086,757 |

|

기타채무 |

78,602,420,658 |

32,481,673,936 |

38,730,773,619 |

|

단기차입부채 |

35,000,000,000 |

0 |

0 |

|

유동성장기차입부채 |

0 |

84,400,000,000 |

30,000,000,000 |

|

당기손익-공정가치측정금융부채 |

54,869,285,085 |

0 |

0 |

|

유동성리스부채 |

5,078,946,255 |

5,416,003,914 |

3,937,189,422 |

|

미지급법인세 |

12,370,023,894 |

11,303,142,740 |

11,029,715,753 |

|

충당부채 |

694,367,572 |

0 |

0 |

|

기타유동부채 |

87,549,851,211 |

48,050,303,237 |

39,575,407,963 |

|

비유동부채 |

363,438,566,480 |

78,629,476,259 |

155,101,250,836 |

|

사채 |

146,715,972,984 |

0 |

0 |

|

기타채무 |

5,848,438,781 |

4,434,763,208 |

3,250,149,581 |

|

장기차입부채 |

143,675,000,000 |

20,000,000,000 |

87,890,000,000 |

|

비유동리스부채 |

13,819,388,355 |

13,221,603,333 |

28,325,244,621 |

|

충당부채 |

408,662,609 |

954,060,931 |

591,784,339 |

|

확정급여채무 |

595,932,618 |

0 |

0 |

|

기타비유동부채 |

24,710,820,694 |

19,168,921,287 |

11,476,666,411 |

|

이연법인세부채 |

27,664,350,439 |

20,850,127,500 |

23,567,405,884 |

|

부채총계 |

637,603,461,155 |

260,280,600,086 |

278,374,337,593 |

|

자본 |

|||

|

지배기업의 소유주지분 |

718,996,855,356 |

636,911,041,998 |

589,016,677,252 |

|

자본금 |

6,622,150,000 |

6,539,925,000 |

6,511,500,000 |

|

자본잉여금 |

211,315,378,108 |

202,252,806,029 |

200,033,532,039 |

|

이익잉여금 |

549,450,817,186 |

490,085,251,348 |

389,231,287,193 |

|

기타자본 |

(59,868,402,673) |

(52,690,528,457) |

(11,728,738,855) |

|

기타포괄손익누계액 |

11,476,912,735 |

(9,276,411,922) |

4,969,096,875 |

|

비지배지분 |

0 |

0 |

0 |

|

자본총계 |

718,996,855,356 |

636,911,041,998 |

589,016,677,252 |

|

자본과부채총계 |

1,356,600,316,511 |

897,191,642,084 |

867,391,014,845 |

|

연결 포괄손익계산서 |

|

제 13 기 2021.01.01 부터 2021.12.31 까지 |

|

제 12 기 2020.01.01 부터 2020.12.31 까지 |

|

제 11 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 13 기 |

제 12 기 |

제 11 기 |

|

|---|---|---|---|

|

영업수익 |

403,789,463,993 |

488,768,843,749 |

535,936,506,392 |

|

영업비용 |

360,807,192,070 |

331,475,101,191 |

385,333,014,800 |

|

영업이익 |

42,982,271,923 |

157,293,742,558 |

150,603,491,592 |

|

금융손익 |

36,784,886,682 |

(23,171,165,170) |

30,002,809,139 |

|

금융수익 |

50,243,256,153 |

20,217,711,424 |

46,455,081,511 |

|

금융비용 |

13,458,369,471 |

43,388,876,594 |

16,452,272,372 |

|

기타영업손익 |

583,089,661 |

7,827,690,975 |

604,902,691 |

|

기타영업수익 |

7,394,305,399 |

9,352,121,972 |

4,256,273,715 |

|

기타영업비용 |

6,811,215,738 |

1,524,430,997 |

3,651,371,024 |

|

지분법손익 |

(2,615,818,516) |

25,646,206 |

81,757,489 |

|

법인세비용차감전순이익 |

77,734,429,750 |

141,975,914,569 |

181,292,960,911 |

|

법인세비용 |

18,368,863,912 |

41,121,950,414 |

23,641,747,210 |

|

당기순이익 |

59,365,565,838 |

100,853,964,155 |

157,651,213,701 |

|

당기순이익의 귀속 |

|||

|

지배기업의 소유주지분 |

59,365,565,838 |

100,853,964,155 |

157,651,213,701 |

|

비지배지분 |

0 |

0 |

0 |

|

기타포괄손익 |

20,753,324,657 |

(14,245,508,797) |

8,134,098,398 |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

|||

|

확정급여부채의 재측정요소 |

508,569,221 |

0 |

0 |

|

후속적으로 당기손익으로 재분류되는 항목 |

|||

|

기타포괄손익-공정가치측정금융자산 평가손익 |

783,189 |

(32,565,227) |

53,699,575 |

|

해외사업환산손익 |

20,192,734,974 |

(14,173,758,822) |

8,065,708,239 |

|

지분법자본변동 |

51,237,273 |

(39,184,748) |

14,690,584 |

|

당기총포괄손익 |

80,118,890,495 |

86,608,455,358 |

165,785,312,099 |

|

당기총포괄손익의 귀속 |

|||

|

지배기업의 소유주지분 |

80,118,890,495 |

86,608,455,358 |

165,785,312,099 |

|

비지배지분 |

0 |

0 |

0 |

|

주당이익 |

|||

|

기본주당이익 (단위 : 원) |

973 |

1,655 |

2,600 |

|

희석주당이익 (단위 : 원) |

971 |

1,631 |

2,549 |

|

연결 자본변동표 |

|

제 13 기 2021.01.01 부터 2021.12.31 까지 |

|

제 12 기 2020.01.01 부터 2020.12.31 까지 |

|

제 11 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

이익잉여금 |

기타자본 |

기타포괄손익누계액 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2019.01.01 (기초자본) |

6,471,500,000 |

192,111,223,168 |

231,580,073,492 |

(18,972,046,200) |

(3,165,001,523) |

408,025,748,937 |

0 |

408,025,748,937 |

|

당기순이익 |

0 |

0 |

157,651,213,701 |

0 |

0 |

157,651,213,701 |

0 |

157,651,213,701 |

|

확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

0 |

53,699,575 |

53,699,575 |

0 |

53,699,575 |

|

해외사업환산손익 |

0 |

0 |

0 |

0 |

8,065,708,239 |

8,065,708,239 |

0 |

8,065,708,239 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

14,690,584 |

14,690,584 |

0 |

14,690,584 |

|

주식선택권 행사 |

40,000,000 |

2,221,920,000 |

0 |

(1,581,920,000) |

0 |

680,000,000 |

0 |

680,000,000 |

|

주식발행비용 |

0 |

(7,335,000) |

0 |

0 |

0 |

(7,335,000) |

0 |

(7,335,000) |

|

자기주식 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식 처분 |

0 |

5,707,723,871 |

0 |

1,180,579,950 |

0 |

6,888,303,821 |

0 |

6,888,303,821 |

|

주식기준보상 |

0 |

0 |

0 |

939,697,860 |

0 |

939,697,860 |

0 |

939,697,860 |

|

근로조건부 자기주식 |

0 |

0 |

0 |

1,708,470,699 |

0 |

1,708,470,699 |

0 |

1,708,470,699 |

|

주식선택권 법인세효과 |

0 |

0 |

0 |

4,996,478,836 |

0 |

4,996,478,836 |

0 |

4,996,478,836 |

|

자본 증가(감소) 합계 |

40,000,000 |

7,922,308,871 |

157,651,213,701 |

7,243,307,345 |

8,134,098,398 |

180,990,928,315 |

0 |

180,990,928,315 |

|

2019.12.31 (기말자본) |

6,511,500,000 |

200,033,532,039 |

389,231,287,193 |

(11,728,738,855) |

4,969,096,875 |

589,016,677,252 |

0 |

589,016,677,252 |

|

2020.01.01 (기초자본) |

6,511,500,000 |

200,033,532,039 |

389,231,287,193 |

(11,728,738,855) |

4,969,096,875 |

589,016,677,252 |

0 |

589,016,677,252 |

|

당기순이익 |

0 |

0 |

100,853,964,155 |

0 |

0 |

100,853,964,155 |

0 |

100,853,964,155 |

|

확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

0 |

(32,565,227) |

(32,565,227) |

0 |

(32,565,227) |

|

해외사업환산손익 |

0 |

0 |

0 |

0 |

(14,173,758,822) |

(14,173,758,822) |

0 |

(14,173,758,822) |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

(39,184,748) |

(39,184,748) |

0 |

(39,184,748) |

|

주식선택권 행사 |

28,425,000 |

1,587,934,200 |

0 |

(1,133,134,200) |

0 |

483,225,000 |

0 |

483,225,000 |

|

주식발행비용 |

0 |

(3,756,400) |

0 |

0 |

0 |

(3,756,400) |

0 |

(3,756,400) |

|

자기주식 취득 |

0 |

0 |

0 |

(41,540,944,300) |

0 |

(41,540,944,300) |

0 |

(41,540,944,300) |

|

자기주식 처분 |

0 |

635,096,190 |

0 |

107,903,730 |

0 |

742,999,920 |

0 |

742,999,920 |

|

주식기준보상 |

0 |

0 |

0 |

457,129,426 |

0 |

457,129,426 |

0 |

457,129,426 |

|

근로조건부 자기주식 |

0 |

0 |

0 |

(283,260,661) |

0 |

(283,260,661) |

0 |

(283,260,661) |

|

주식선택권 법인세효과 |

0 |

0 |

0 |

1,430,516,403 |

0 |

1,430,516,403 |

0 |

1,430,516,403 |

|

자본 증가(감소) 합계 |

28,425,000 |

2,219,273,990 |

100,853,964,155 |

(40,961,789,602) |

(14,245,508,797) |

47,894,364,746 |

0 |

47,894,364,746 |

|

2020.12.31 (기말자본) |

6,539,925,000 |

202,252,806,029 |

490,085,251,348 |

(52,690,528,457) |

(9,276,411,922) |

636,911,041,998 |

0 |

636,911,041,998 |

|

2021.01.01 (기초자본) |

6,539,925,000 |

202,252,806,029 |

490,085,251,348 |

(52,690,528,457) |

(9,276,411,922) |

636,911,041,998 |

0 |

636,911,041,998 |

|

당기순이익 |

0 |

0 |

59,365,565,838 |

0 |

0 |

59,365,565,838 |

0 |

59,365,565,838 |

|

확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

508,569,221 |

508,569,221 |

0 |

508,569,221 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

0 |

783,189 |

783,189 |

0 |

783,189 |

|

해외사업환산손익 |

0 |

0 |

0 |

0 |

20,192,734,974 |

20,192,734,974 |

0 |

20,192,734,974 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

51,237,273 |

51,237,273 |

0 |

51,237,273 |

|

주식선택권 행사 |

82,225,000 |

4,057,224,450 |

0 |

(3,190,424,450) |

0 |

949,025,000 |

0 |

949,025,000 |

|

주식발행비용 |

0 |

(2,914,800) |

0 |

0 |

0 |

(2,914,800) |

0 |

(2,914,800) |

|

자기주식 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식 처분 |

0 |

5,008,262,429 |

0 |

1,830,515,130 |

0 |

6,838,777,559 |

0 |

6,838,777,559 |

|

주식기준보상 |

0 |

0 |

0 |

114,577,830 |

0 |

114,577,830 |

0 |

114,577,830 |

|

근로조건부 자기주식 |

0 |

0 |

0 |

(594,341,194) |

0 |

(594,341,194) |

0 |

(594,341,194) |

|

주식선택권 법인세효과 |

0 |

0 |

0 |

(5,338,201,532) |

0 |

(5,338,201,532) |

0 |

(5,338,201,532) |

|

자본 증가(감소) 합계 |

82,225,000 |

9,062,572,079 |

59,365,565,838 |

(7,177,874,216) |

20,753,324,657 |

82,085,813,358 |

0 |

82,085,813,358 |

|

2021.12.31 (기말자본) |

6,622,150,000 |

211,315,378,108 |

549,450,817,186 |

(59,868,402,673) |

11,476,912,735 |

718,996,855,356 |

0 |

718,996,855,356 |

|

연결 현금흐름표 |

|

제 13 기 2021.01.01 부터 2021.12.31 까지 |

|

제 12 기 2020.01.01 부터 2020.12.31 까지 |

|

제 11 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 13 기 |

제 12 기 |

제 11 기 |

|

|---|---|---|---|

|

영업활동으로 인한 현금흐름 |

64,436,408,118 |

157,434,023,396 |

168,357,272,875 |

|

당기순이익 |

59,365,565,838 |

100,853,964,155 |

157,651,213,701 |

|

조정 |

3,428,731,084 |

77,719,896,799 |

29,545,810,336 |

|

당기손익-공정가치측정금융자산평가이익 |

(40,022,706,628) |

(1,379,013,297) |

(949,133,518) |

|

당기손익-공정가치측정금융자산처분이익 |

(21,937,013,086) |

(2,691,131,601) |

(909,150,700) |

|

급여 |

9,129,687,916 |

2,216,508,604 |

11,028,125,392 |

|

퇴직급여 |

1,427,527,098 |

0 |

0 |

|

감가상각비 |

15,182,553,703 |

13,106,118,326 |

9,097,669,044 |

|

무형자산상각비 |

9,166,832,549 |

8,806,833,539 |

8,272,040,284 |

|

대손상각비 |

654,082 |

10,511,885 |

185,274,473 |

|

주식보상비용 |

114,577,830 |

457,129,426 |

939,697,860 |

|

당기손익-공정가치측정금융자산평가손실 |

2,142,026,938 |

577,895,136 |

681,417,612 |

|

당기손익-공정가치측정금융자산처분손실 |

468,621,472 |

452,751,036 |

172,758,665 |

|

이자수익 |

(2,562,911,479) |

(4,832,352,140) |

(5,861,263,007) |