|

|

확인서 |

사 업 보 고 서

(제 7 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022 년 3 월 22 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 프레스티지바이오로직스 주식회사 |

| 대 표 이 사 : | 양 재 영 |

| 본 점 소 재 지 : | 충북 청주시 흥덕구 오송읍 오송생명1로 197 |

| (전 화) 043-232-1552 | |

| (홈페이지) http://www.prestigebiologics.com | |

| 작 성 책 임 자 : | (직 책) 전 무 (성 명) 임 영 수 |

| (전 화) 043-232-1552 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "프레스티지바이오로직스 주식회사"이고, 영문명은 "Prestige Biologics Co., Ltd." (약호 PBL)로 표기합니다.

다. 설립일자 및 존속기간

당사는 2015년 6월 2일 '글로벌바이오메디컬리서치(주)' 로 설립되었으며,2021년 3월 11일 한국거래소(KOSDAQ)에 상장 되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지

(1) 주 소 : 충청북도 청주시 흥덕구 오송읍 오송생명1로 197 (연제리)

(2) 전화번호 : 043-232-1552

(3) 홈페이지 : http://www.prestigebiologics.com

마. 계열회사에 관한 사항

보고서 작성 기준일 현재 당사의 계열회사 현황은 다음과 같습니다.

| 구분 | 회사명 | 법인수 |

| 코스닥시장 상장법인 |

[국내법인] -프레스티지바이오로직스(주) |

1 |

| 유가증권시장 상장법인 |

[해외법인] -프레스티지바이오파마 (Prestige BioPharma Limited) |

1 |

| 비상장법인 | [국내법인] -프레스티지바이오파마코리아(주) [해외법인] - Prestige BioPharma Australia Pty Ltd - Prestige BioPharma Belgium BVBA - Prestige BioPharma USA Inc - Qion Pte. Ltd. - Mayson Partners Pte. Ltd. |

6 |

| 합계 | 8 | |

(주) 계열회사 등에 관한 자세한 내용은 동 보고서의 'IX. 계열회사 등에 관한 사항'을 참조하시기 바랍니다.

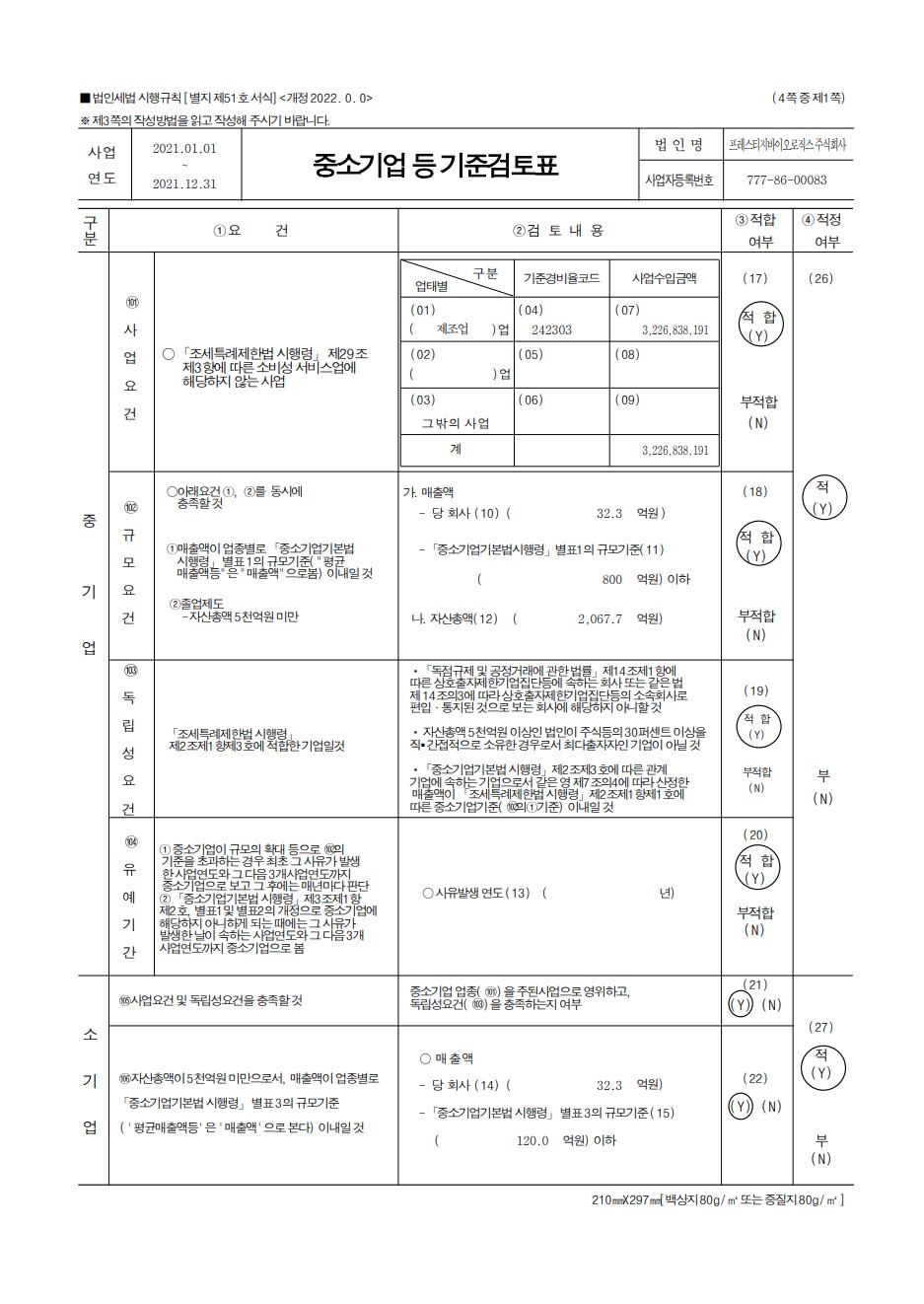

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

(주) 보고서 작성 기준일 현재 중소기업기본법 제2조 및 중소기업기본법 시행령 제3조에 의거 중소기업에 해당합니다.

사. 주요 사업의 내용

보고서 작성 기준일 현재 국내외 제약회사의 첨단 바이오의약품을 위탁 생산하며,의약품개발 과정에 참여하여 개발단계별 맞춤형 서비스를 제공함으로써 다양한 형태의고객과 협력체계를 구축합니다. 또한, Easy to modify/Adapt 시스템을 도입하여 고객 Needs에 맞는 제조 환경을 제공하는 CDEMO (Contract Development, Engineering & Manufacturing Organization) 사업을 영위하고 있습니다. 또한, 계열회사인 프레스티지바이오파마의 백신사업 진출에 따라 당사는 COVID-19 백신 중 하나인 1회 접종용 스푸트니크 라이트 백신 원천기술을 가진 업체로부터 원액 제조기술을 이전 받아 백신 위탁생산을 준비 중에 있습니다.

기타 상세한 내용은 동 공시서류의「II. 사업의 내용」을 참고하시기 바랍니다.

아. 신용평가에 관한 사항

| 평가일 | 평가대상 | 신용등급 | 평가회사 (신용평가등급범위) |

평가구분 |

| 2021.01.28 | 공공기관 입찰용 단순 신용평가 |

BB- | 이크레더블 (D~AAA) |

수시평가 |

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 상장 | 2021년 03월 11일 | 기술성장기업 | 코스닥시장 상장규정 - 제6조 (신규상장 심사요건) - 제7조 (신규상장심사요건의 특례) |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

당사의 설립 후 본점소재지의 변경내역은 다음과 같습니다.

| 일 자 | 주 소 | 비 고 |

| 2015.06.02 | 서울특별시 마포구 월드컵로 29길 27 (망원동) | 설립 |

| 2016.09.23 | 서울특별시 강남구 도산대로 139, 14층 (신사동, 제이타워빌딩) | - |

| 2018.06.15 | 충청북도 청주시 흥덕구 오송읍 오송생명1로 197(연제리) | - |

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2015.06.02 | - | 사내이사 이성도 | - | - |

| 2016.09.23 | 임시주총 | 최대주주사내이사 김진우 최대주주사내이사 박소연 사외이사 김종윤 감사 이병배 |

사내이사 이성도 | - |

| 2018.03.05 | 임시주총 | 감사 이해상 | - | - |

| 2018.03.26 | 정기주총 | 사외이사 김영준 사외이사 박인식 |

- | - |

| 2019.01.14 | 임시주총 | 주요주주 사외이사 신대현 감사 서청석 |

- | - |

| 2019.08.27 | 임시주총 | 기타비상무이사 동현철 | 사내이사 김진우 사내이사 박소연 사내이사 이성도 |

- |

| 2019.10.08 | 임시주총 | 사내이사 이문재 사내이사 양재영 사내이사 반태원 |

- | - |

| 2019.10.23 | - | 대표이사 이문재 | - | - |

| 2020.01.07 | - | 대표이사 양재영 | - | - |

| 2020.03.27 | 정기주총 | 사내이사 고우석 사외이사 안영욱 주요주주 기타비상무이사 신대현 |

- | - |

| 2021.03.26 | 정기주총 | 사내이사 임영수 | - | - |

| 2021.12.17 | 임시주총 | 사외이사 정진섭 사외이사 나경아 |

- | - |

다. 최대주주의 변동

| 일 자 | 변경전 | 변경후 | 비 고 |

|---|---|---|---|

| 2015.07.28 | 김진우 | 김진우, 박소연 | - |

| 2018.05.03 | 김진우, 박소연 | 박소연 | - |

| 2018.11.23 | 박소연 | 박소연, 김진우 | - |

라. 상호의 변경

| 일 자 | 변경전 | 변경후 |

|---|---|---|

| 2016.09.23 | 글로벌바이오메디컬리서치(주) | 프레스티지바이오제약(주) |

| 2019.10.08 | 프레스티지바이오제약(주) | 프레스티지바이오로직스(주) |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

해당사항 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

| 사업목적 변경 주주총회일 |

2020년 3월 27일 정기주주총회 |

2021년 3월 26일 정기주주총회 |

|---|---|---|

| 사업목적 변경 /추가 내용 |

<변경> - 건축 기술, 엔지니어링 및 기타 과학기술 서비스업 <추가> - 화장품 제조업 - 화장품 도소매업 - 화장품 원부자재 도소매업 - 의약품 원부자재 도소매업 - 학원운영업 - 교육서비스업 - 부동산 임대 및 매매업 - 기술조사 연구 및 기술개발연구의 용역과 기술의 제공 - 시장조사, 경영자문, 컨설팅업 - 위 각 항에 부대되는 수출입업 - 위 각 항에 부대되는 수출입대행업 |

<삭제> - 학원운영업 <추가> - 포장 및 충전업 - 보관 및 창고업 |

| 사업목적 추가사유 |

사업목적 변경 및 추가 | CPO 사업등에 따른 사업목적 추가 |

아. 그밖에 경영활동과 관련된 중요한 사항의 발생내역

| 일 자 | 내 용 |

|---|---|

| 2015.06 | 글로벌바이오메디컬리서치(주) 설립 |

| 2015.07 | 프레스티지바이오파마(싱가포르)와 HD201(허셉틴 바이오시밀러), HD204(아바스틴 바이오시밀러) 계약 체결 |

| 2016.09 | 프레스티지바이오제약(주) 상호변경 및 김진우 대표이사 취임 |

| 2016.11 | 충북 경제자유구역청과 항체의약품 제조 및 연구시설 설립 지원 MOU 체결 |

| 2017.08 | 충북 오송첨단의료복합단지 제1연구소 및 제1생산공장 착공 |

| 2017.12 | 충북 바이오폴리스지구 입주 및 매입계약 체결(제2공장 예정지) |

| 2018.01 | HD201 임상3상 개시(Clinical Trial Initiation) |

| 2018.06 | 충북 오송 제1연구소 및 제1생산공장 준공, 본사 이전, 제조업 허가 획득 |

| 2018.08 | HD204 임상1상 임상시험계획(IND) 승인(New Zealand) |

| 2018.11 | EU QP(Qualified Person) Audit 완료 |

| 2019.01 | 오송 제1생산공장 등록 |

| 2019.04 | 의약품 제조 및 품질관리기준 적합판정 획득(MFDS) |

| 2019.04 | HD201 유럽의약품청(EMA) 판매허가(MA) 신청 완료 |

| 2019.05 | HD204 임상 1상 완료 |

| 2019.06 | HD204 임상 3상 개시 |

| 2019.10 | 프레스티지바이오로직스(주) 상호변경 및 이문재 대표이사 취임 |

|

2020.01 |

양재영 대표이사, 이문재 대표이사 공동대표이사 취임 |

|

2020.03 |

양재영 대표이사 단독대표이사 취임 |

| 2021.03 | 충북 오송바이오폴리스지구 백신센터 공장 착공 |

| 2021.05 | 충북 오송 제1캠퍼스 증축 R&D 센터 착공 |

| 2021.10 | 충북 오송바이오폴리스지구 백신센터 공장 준공 |

| 2021.11 | EU GMP 실사 진행 |

| 2021.12 | 충북 오송바이오폴리스지구 백신센터 공장 준공 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제7기 (2021년말) |

제6기 (2020년말) |

제5기 (2019년말) |

제4기 (2018년말) |

제3기 (2017년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 47,206,389 | 35,421,270 | 35,421,270 | 2,835,171 | 2,158,000 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 23,603,194,500 | 17,710,635,000 | 17,710,635,000 | 1,417,585,500 | 1,079,000,000 | |

| 우선주 | 발행주식총수 | - | - | - | 706,956 |

506,029 |

| 액면금액 | - | - | - | 500 | 500 | |

| 자본금 | - | - | - | 353,478,000 | 253,014,500 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 23,603,194,500 | 17,710,635,000 | 17,710,635,000 | 1,771,063,500 | 1,332,014,500 |

(주) 상기 제5기 중(2019년 8월 27일) 발행된 무상증자 비율은 주당 9주의 비율로 신주배정되었습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 75,000,000 | 25,000,000 | 100,000,000 | (주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 47,206,389 | 1,384,127 | 48,590,516 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 1,384,127 | 1,384,127 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 1,384,127 | 1,384,127 | (주2) | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 47,206,389 | - | 47,206,389 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 47,206,389 | - | 47,206,389 | - | |

(주1) 당사의 정관 상 발행할 주식의 총수는 100,000,000주이며, 이중 1/4에 해당하는 25,000,000주 한도 내에서 종류주식으로의 발행이 가능합니다.

(주2) 전환상환우선주는 2018년, 2019년 중 전량 보통주로 전환되었습니다.

나. 자기주식 취득 및 처분 현황

해당사항 없습니다.

다. 종류주식 발행현황

해당사항 없습니다.

5. 정관에 관한 사항

가. 최근 개정일

정관의 최근개정일은 2021년 12월 17일 개최한 임시주주총회입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 27일 | 제5기 정기주주총회 | - 신사업 추가 - 공동 대표이사 선임 외 |

- 신사업 추가 및 정관 정비 |

| 2019년 08월 27일 | 임시주주총회 | - 전자증권제도 시행 개정 - 신주인수권 부여 근거 구비 - 명의개서대리인 선임에 따른 개정 외 |

- 전자증권제도 시행에 따른 개정 |

| 2021년 03월 26일 | 제6기 정기주주총회 | - 공고방법 - 주권의 종류 외 - 주식매수선택권 |

- 홈페이지 주소변경 - 주식등의 전자등록에 따른 변경 - 코스닥시장 상장에 따른 변경 |

| 2021년 12월 17일 | 임시주주총회 | - 신주의 배당기산일 - 감사위원회의 구성, 직무 및 선임 |

- 구주와 신주 동등하게 이익배당 - 감사위원회 도입으로 인한 조항 변경 |

II. 사업의 내용

1. 사업의 개요

보고서 작성 기준일 현재 국내외 제약회사의 첨단 바이오의약품을 위탁 생산하며,의약품개발 과정에 참여하여 개발단계별 맞춤형 서비스를 제공함으로써 다양한 형태의고객과 협력체계를 구축합니다. 또한, Easy to modify/Adapt 시스템을 도입하여 고객 Needs에 맞는 제조 환경을 제공하는 CDEMO (Contract Development, Engineering & Manufacturing Organization) 사업을 영위하고 있습니다. 또한, 계열회사인 프레스티지바이오파마의 백신사업 진출에 따라 당사는 COVID-19 백신 중 하나인 1회 접종용 스푸트니크 라이트 백신 원천기술을 가진 업체로부터 원액 제조기술을 이전 받아 백신 위탁생산을 준비 중에 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

(당기) (단위: 천원)

| 사업부문 | 매출유형 | 품목 | 2021년 (제7기) |

|

| 금액 | 비중 | |||

| CMO | 제품 등 | 항체의약품 | 3,226,838 | 100% |

| 기타 | 용역 매출 외 | - | - | |

| 합계 | 3,226,838 | 100% | ||

나. 주요 제품의 가격변동 추이

해당사항 없습니다.

3. 원재료 및 생산설비

가. 주요 원재료 매입 현황

(단위 : 천원)

| 사업부문 | 매입유형 | 품 목 | 매입액 | 비율 | 비고(매입처) |

| CMO | 원재료 | Power CHO 등 | 7,809,858 | 62.02% | (주1) |

| 부재료 | BPC SUB 등 | 4,781,717 | 37.98% | (주2) | |

| 합 계 | 12,591,575 | 100.00% | - | ||

(주1) 싸토리우스코리아바이오텍, 써모피셔사이언티픽솔루션스, GE HEALTHCARE 등

(주2) 비엔브이테크놀러지, 써모피셔사이언티픽솔루션스, 삼전순약공업 등

나. 원재료 가격 변동추이 및 가격변동 원인

당사 의약품 제조에 사용되는 원재료 등은 사업의 특성상 매입처에서 주문생산 방식으로 조달하고 있으며, 계약 당사자 간의 상호 협의를 통해 가격을 조정하고 있어 가격변동추이는 별도로 산정하지 않았습니다. 주요 매입처의 경우 경쟁상황 및 상호 계약내용에 따라 기재하지 않습니다.

다. 생산능력 및 생산실적

(단위 : 배치)

| 제품 품목명 | 구분 | 2021년도 (제7기) |

2020년도 (제6기) |

| 실효생산능력 | 45 | 47 | |

| HD201 | 생산실적 | 9 | 2 |

| HD204 | 생산실적 | 7 | 1 |

| PBP1502 | 생산실적 | 1 | 3 |

| 가동율(%) | 26.3% | 12.8% | |

* 작업일수: 319일 (설비점검 10일 및 1차 배치생산 36일 제외)

* 생산주기: 7일

* 28일 기준 생산량: 4.5배치

* 연간 실효생산능력

- 작업일수(319) X 28일기준생산량(4배치) / 28일

- 일탈 발생 등으로 인한 지연 고려한 연간생산량

라. 생산설비에 관한 사항

(1) 생산설비 현황

| (당기) | (단위: 천원) |

| 구 분 | 기초가액 | 취득 | 감가상각비 | 기타증감 | 기말가액 |

|---|---|---|---|---|---|

| 토지 | 10,565,135 | - | - | - | 10,565,135 |

| 건물 | 11,708,854 | 24,911,944 | (363,630) | - | 36,257,168 |

| 기계장치 | 7,836,015 | 3,979,433 | (1,059,017) | - | 10,756,431 |

| 차량운반구 | 89,072 | 84,214 | (32,196) | - | 141,090 |

| 비품 | 3,047,292 | 4,241,349 | (1,319,120) | - | 5,969,521 |

| 시설장치 | 6,679,487 | 2,034,000 | (883,056) | - | 7,830,431 |

| 사용권자산 | 65,710 | 290,798 | (106,679) | (1,045) | 248,784 |

| 건설중인자산 | 974,595 | 76,224,692 | - | 1,052,965 | 78,252,252 |

| 국고보조금 | (32,000) | - | - | - | (32,000) |

| 합 계 | 40,934,160 | 111,766,430 | (3,763,698) | 1,051,920 | 149,988,812 |

(2) 투자계획 현황

| 구분 | 투자기간 | 대상자산 | 총투자금액 | 기투자금액 | 향후 투자액 | 투자재원 | 투자효과 |

|---|---|---|---|---|---|---|---|

| 2공장 등 | '21.2 ~ 22년말 | 토지, 건물, 생산장비 |

약 2,119억원 | 1,115억원 | 1,004억원 | IPO자금 및 차입금 | - |

4. 매출 및 수주상황

가. 매출실적

(단위 : 천원)

| 매출유형 | 품목 | 2021년도 (제7기) |

2020년도 (제6기) |

2019년도 (제5기) |

|

| CMO | 위탁계약 매출 외 |

수 출 | 3,076,838 | - | - |

| 내 수 | 150,000 | - | 184,752 | ||

| 소 계 | 3,226,838 | - | 184,752 | ||

나. 판매경로

(1) 판매조직

현재 글로벌 수주를 위한 영업조직을 갖추고 있지 아니하나, 싱가폴, 호주, 벨기에에 거점을 둔 관계회사와의 협업을 통하여 주요 거점의 글로벌 제약사와 지속적인 미팅을 진행하고 있습니다. 해당 미팅에서 당사의 생산설비 현황 및 CDEMO서비스 정보를 지속적으로 잠재적 파트너사에게 제공하고 있습니다.

(2) 판매경로

당사는 고객사와의 계약에 의거하여 생산된 제품을 고객사가 지정한 운송업체 또는 창고를 통하여 고객사에 판매/수출할 예정이며 대리점 등 별도의 판매경로를 이용하고 있지 않습니다.

(3) 판매전략

당사는 홈페이지 등을 통하여 당사의 생산설비 및 서비스에 대한 정보를 제공하고 있으며, 관계회사와 함께 해외 전시 및 컨퍼런스 참가 등을 통하여 기존 및 잠재고객을 대상으로 당사의 최신장비, 시설확장, 우수한 인재 등의 정보를 업데이트 하여 제공하고 있습니다.

다. 수주상황

| (단위 : 천USD ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| PBP1510 위탁생산 |

2021년 3분기 |

- | - | 4,521 | - | 4,521 | - | 143 |

| PBP1502 위탁생산 |

2021년 4분기 |

2,648 | - | 2,582 | - | 66 | ||

| 합 계 | - | 7,169 | - | 6,960 | - | 209 | ||

5. 위험관리 및 파생거래

가. 위험관리 정책

금융상품과 관련하여 당사는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 당사의 위험관리정책은 당사가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장 상황과 당사의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 당사는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다. 이사회는 경영진이 당사의 위험관리 정책 및 절차의 준수여부를어떻게 관리하는지 감독하고, 당사의 위험관리체계가 적절한지 검토합니다.

나. 신용위험

(단위: 천원)

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 현금및현금성자산(주) | 36,773,380 | 4,239,512 |

| 기타금융자산 | 8,292,583 | - |

| 매출채권 및 기타채권 | 128,821 | 576,487 |

| 합 계 | 45,194,784 | 4,815,999 |

(주) 상기 현금 및 현금성자산의 경우 현금시재를 제외하고 있습니다.

다. 유동성위험

| (당기말) | (단위: 천원) |

| 구 분 | 장부금액 | 계약상 만기현금흐름 | 1년 이내 | 1년초과~5년이내 |

|---|---|---|---|---|

| 매입채무및기타유동채무 | 20,375,940 | 20,375,940 | 20,375,940 | - |

| 장기차입금 | 77,862,000 | 87,678,798 | 8,875,969 | 78,802,829 |

| 리스부채 | 249,878 | 261,804 | 140,304 | 121,500 |

| 합 계 | 98,487,818 | 108,316,542 | 29,392,213 | 78,924,329 |

| (전기말) | (단위: 천원) |

| 구 분 | 장부금액 | 계약상 만기현금흐름 | 1년 이내 | 1년초과~5년이내 |

|---|---|---|---|---|

| 매입채무및기타유동채무 | 1,215,367 | 1,215,367 | 1,215,367 | - |

| 리스부채 | 68,260 | 69,237 | 67,882 | 1,355 |

| 단기차입금 | 2,700,000 | 2,737,828 | 2,737,828 | - |

| 장기차입금(유동성포함) | 14,747,572 | 19,848,747 | 19,848,747 | |

| 전환사채(비유동) | 3,232,655 | 9,530,161 | 622,350 | 8,907,811 |

| 신주인수권부사채(비유동) | 6,922,000 | 7,039,046 | 3,703,548 | 3,335,498 |

| 파생상품금융부채 | 21,337,334 | 21,337,334 | 21,337,334 | - |

| 합 계 | 50,223,188 | 61,777,720 | 49,533,056 | 12,244,664 |

(주) 상기 만기분석은 할인하지 않은 현금흐름을 기초로 당사가 지급하여야 하는 가장 빠른 만기일을 근거하여 작성되었습니다.

라. 환위험

| (단위: 천원) |

| 통 화 | 당기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 자산 | 부채 | 합 계 | 자산 | 부채 | 합 계 | |

| USD | 39,101,383 | (35,610,250) | 3,491,132 | 221,586 | - | 221,586 |

(주) 당사는 내부적으로 외화 대비 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당기말 및 전기말 현재 다른 변수가 모두 동일하다고 가정할 경우, 각 외화에 대한 기능통화의 환율 5% 변동시 세전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| 법인세차감전순손익 | 174,557 | (174,557) | 11,079 | (11,079) |

상기 민감도 분석은 당기말 및 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채를 대상으로 하였습니다.

마. 이자율위험

이자율 위험은 미래에 시장이자율 변동에 따라 예금과 차입금에서 발생하는 이자비용 및 이자수익이 변동될 위험으로서, 당사의 일반차입금에서 발생가능한 위험입니다. 이자율 위험의 관리는 이자율이 변동함으로써 발생하는 불확실성으로 인하여 금융자산과 부채의 가치변동을 최소화 하는데 그 목적이 있습니다.

당기말 및 전기말 현재 당사가 보유하고 있는 이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 고정이자율 | ||

| 금융자산 | 36,775,245 | 4,241,800 |

| 금융부채 | (39,000,000) | (22,376,227) |

| 소계 | (2,224,755) | (18,134,427) |

| 변동이자율 | ||

| 금융자산 | - | - |

| 금융부채 | (38,862,000) | (5,226,000) |

| 소계 | (38,862,000) | (5,226,000) |

당기말 및 전기말 현재 당사가 보유하고 있는 변동금리 차입금과 관련하여 다른 모든변수가 일정하고 이자율이 1% 변동한다고 가정할 때 세전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 법인세차감전순손익 | (388,620) | 388,620 | (52,260) | 52,260 |

바. 자본관리

당사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 당사는 자본관리지표로 부채비율을 이용하고 있으며 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 재무제표의 공시된 금액을 기준으로 계산합니다. 한편, 당기말 및 전기말 현재 부채비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 부 채 | 99,936,054 | 51,630,407 |

| 자 본 | 106,831,954 | (1,397,437) |

| 부채비율 | 93.55% | - |

사. 파생거래

해당사항 없습니다.

6. 주요계약 및 연구개발활동

1. 주요계약

가. 라이선스아웃(License-out) 계약

작성기준일 기준 당사가 체결중인 라이선스 아웃 계약은 없습니다.

다만, HD201(허셉틴 바이오시밀러), HD204(아바스틴 바이오시밀러)에 대한 글로벌유통사(계약상대방)와의 하기 표의 라이선스계약은 Prestige Biopharma Limited.의 명의로 체결되었으며, 당사는 Prestige Biopharma Limited.와의 라이선스계약에 따라이익을 일부 분배받습니다.

| 품목 | 계약 상대방 | 대상 지역 | 계약체결일 | 계약종료일 | 계약금액 | 수취금액 | 진행 단계 |

|---|---|---|---|---|---|---|---|

| HD201 | Alvogen Malta Operations (ROW) Ltd. 주2) |

동유럽 전체 |

2018.06.22 | 제품 출시로부터 5년 | 주1) | 주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

| Cipla Gulf FZ LLC |

남아시아 및 중동, 북아프리카 (일부) |

2018.12.04 | 제품 출시로부터 5년 | 주1) | 주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| Cipla Gulf FZ LLC |

중동 및 북아프리카 (일부): 추가 계약 |

2020.02.01 | 제품 출시로부터 5년 | 주1) | 주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| PHARMAPARKLLC | 러시아 | 2019.04.20 | 제품 출시로부터 10년 | 주1) | 주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| Mundipharma Medical Company |

서유럽 (일부) |

2019.05.29 | 주4) | 주1) | 주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| ㈜휴온스 | 한국 | 2019.06.30 | 제품 승인으로부터 10년 |

USD 1,000,000 |

주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| ㈜휴온스 | 중국 | 2020.10.19 | 주5) | 주1) | 주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| Abic Marketing Ltd. 주3) |

이스라엘 | 2020.10.19 | 제품 출시로부터 5년 | 주1) | 주1) | 유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| Tabuk Pharmaceutical Manufacturing Company |

중동 및 북아프리카 (일부) |

2021.01.19 | 제품 출시로부터 10년 | 주1) | 주1) |

유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| Dr. Reddy's Laboratories Ltd |

남미 및 동남아 (일부) |

2021.12.08 | 제품 출시로부터 5년 | 주1) | 주1) |

유럽 EMA/한국 식약처/캐나다 식약청 품목허가 심사중 |

|

| HD204 | ㈜휴온스 | 한국 | 2019.08.27 | 제품 승인으로부터 10년 | USD 1,250,000 |

주1) | 글로벌 임상 3상 진행 중 |

| PHARMAPARK LLC | 러시아 | 2021.03.11 | 제품 출시로부터 10년 |

주1) | 주1) |

글로벌 임상 3상 진행 중 |

| 주1) 계약 세부내용의 경우 양사간 협약한 기밀에 해당되므로 내용을 기재하지 않았습니다. 주2) 2019년 젠티바(Zentiva Group)는 알보젠(Alvogen)의 동유럽 사업체를 공식적으로 인수 합병하였으며, 이에 따라 알보젠과 체결한 당사의 계약 역시 젠티바로 승계되었습니다. 주3) Abic Marketing Ltd. 는 TEVA가 지분을100% 보유한 TEVA의 완전 자회사로, 계약 지역 내에서 판매되는 HD201 완제품 패키지에는 TEVA의 로고가 당사의 로고와 함께 들어갈 예정입니다. 주4) 2021년 8월 12일자로 계약이 해지되었습니다. 주5) 2021년 12월 9일자로 계약이 해지되었습니다. |

(가) 파이프라인: HD201 (허셉틴 바이오시밀러)

|

(1) 계약상대방 |

Alvogen Malta Operations (ROW) Ltd. (몰타) [이하, "Alvogen"] |

|

(2) 계약내용 |

Alvogen은 대상지역 내에서 HD201에 대한 독점적 라이센스 실시권 부여 |

|

(3) 대상지역 |

알바니아,보스니아-헤르체고비나, 불가리아, 크로아티아, 체코, 헝가리, 아이스란드, 라트비아, 리투아니아, 북마케도니아, 폴란드, 로마니아, 세르비아, 슬로바키아, 슬로베니아 |

|

(4) 계약기간 |

계약체결일: 2018.06.22. |

|

(5) 총 계약금액 |

계약금, 마일스톤 및 로열티로 구성되어 있으며, 계약 규모 미공개 |

|

(6) 수취금액 |

<반환의무 발생가능 금액> |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 |

|

(8) 회계처리방법 |

당사가 분배받는 이익에 대한 회계처리 - 로열티: 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종 고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

- 유럽 EMA 및 한국 식약처, 캐나다 식약청(Health Canada)에 품목허가신청을 완료하여 현재 심사 중 |

|

(1) 계약상대방 |

Cipla Gulf FZ LLC (인도) [이하 "Cipla"] |

|

(2) 계약내용 |

Cipla는 대상지역 내에서 HD201에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 공급을 진행 |

|

(3) 대상지역 |

남아시아 및 중동, 북아프리카 국가 8개국 |

|

(4) 계약기간 |

계약체결일: 2018.12.04 추가계약일: 2020.02.01(대상지역 추가) 계약종료일: 제품 출시로부터 5년 |

|

(5) 총 계약금액 |

계약금, 마일스톤 및 로열티로 구성되어 있으며, 계약 규모 미공개 |

|

(6) 수취금액 |

<반환의무 없는 금액> 양사 합의에 의해 금액 미공개 |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 마일스톤 : 인허가 및 판매 매출 관련 각 단계별 수취 로열티 : 매출 발생 시 매출 총이익의 일정 비율 당사가 계약 지역내 제품 허가 승인 실패의 원인이 되는 경우에만 마일스톤 반환 의무 있음. (예: 제품 인허가 제출 서류의 결함) |

|

(8) 회계처리방법 |

당사가 분배받는 이익에 대한 회계처리 - 로열티: 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종 고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

- 유럽 EMA 및 한국 식약처, 캐나다 식약청(Health Canada)에 품목허가신청을 완료하여 현재 심사 중 - 대상지역에 대한 시판허가신청은 Cipla가 준비/진행 중 |

|

(1) 계약상대방 |

PHARMAPARK LLC (러시아) [이하 "PHARMAPARK"] |

|

(2) 계약내용 |

[1] PHARMAPARK는 대상지역 내에서 HD201에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 생산 및 공급을 진행 [2] 대상 지역 내에서 제품(HD201)의 등록, 생산 및 상업화를 목적으로 당사가 소유하고 있는 제품과 관련된 기존의 기술 및 노하우를 계약상대방에게 전수하고 지적 재산권 사용 권한을 부여 |

|

(3) 대상지역 |

러시아 |

|

(4) 계약기간 |

계약체결일: 2019.04.20 계약종료일: 제품 출시로부터 10년 |

|

(5) 총 계약금액 |

계약금, 마일스톤 및 로열티로 구성되어 있으며, 계약 규모 미공개 |

|

(6) 수취금액 |

<반환의무 없는 금액> 양사 합의에 의해 금액 미공개 |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 마일스톤 : 인허가 및 판매 매출 관련 각 단계별 수취 로열티 : 매출 발생 시 매출 총이익의 일정 비율 수취금액 반환의무 없음 |

|

(8) 회계처리방법 |

당사가 분배받는 이익에 대한 회계처리 - 로열티: 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종 고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

- 유럽 EMA 및 한국 식약처, 캐나다 식약청(Health Canada)에 품목허가신청을 완료하여 현재 심사 중 - 대상지역에 대한 시판허가신청은 PHARMAPARK가 준비/진행 중 |

|

(1) 계약상대방 |

㈜휴온스 (대한민국) [이하 "휴온스"] |

|

(2) 계약내용 |

[1] 휴온스는 대상지역 내에서 HD201에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 생산 및 공급을 진행 [2] 대상 지역 내에서 제품(HD201)의 등록, 생산 및 상업화를 목적으로 당사가 소유하고 있는 제품과 관련된 기존의 기술 및 노하우를 계약상대방에게 전수하고 지적 재산권 사용 권한을 부여 |

|

(3) 대상지역 |

한국 |

|

(4) 계약기간 |

계약체결일: 2019.06.30 계약종료일: 제품 승인으로부터 10년 |

|

(5) 총 계약금액 |

총 계약금액은 1,000,000 USD로 계약금과 로열티로 구성되어 있음. |

|

(6) 수취금액 |

<반환의무 없는 금액> |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 로열티 : 매출 발생 시 매출 총이익의 일정 비율 수취금액 반환의무 없음 |

|

(8) 회계처리방법 |

당사가 분배받는 이익에 대한 회계처리 -로열티 : 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종 고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

- 유럽 EMA 및 한국 식약처, 캐나다 식약청(Health Canada)에 품목허가신청을 완료하여 현재 심사 중 - 대상지역에 대한 시판허가신청은 휴온스가 준비/진행 중 |

|

(1) 계약상대방 |

Abic Marketing Ltd. (이스라엘) [이하 "Abic"] |

|

(2) 계약내용 |

Abic은 대상지역 내에서 HD201에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 공급을 진행 |

|

(3) 대상지역 |

이스라엘 |

|

(4) 계약기간 |

계약체결일: 2020.10.19 계약종료일: 제품 출시로부터 5년 |

|

(5) 총 계약금액 |

계약금, 마일스톤 및 로열티로 구성되어 있으며, 계약 규모 미공개 |

|

(6) 수취금액 |

<반환의무 없는 금액> 계약금(Upfront Payment): 수취 양사 합의에 의해 금액 미공개 |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 수취금액 반환의무 없음 |

|

(8) 회계처리방법 |

- 수취 예정인 계약금과 마일스톤은 제품 공급이 발생하는 시기에 수익 인식 예정 - 대상지역 내에서 제품 상용화 이후 매출이 발생하면 받는 로열티는 수취 시 수익 인식 예정 |

|

(9) 개발진행경과 |

- 유럽 EMA 및 한국 식약처, 캐나다 식약청(Health Canada)에 품목허가신청을 완료하여 현재 심사 중 - 대상지역에 대한 시판허가신청은 Abic이 준비/진행 예정 |

| 주1) Abic Marketing Ltd. 는 TEVA가 지분을 100% 보유한 TEVA의 완전 자회사로, 계약 지역 내에서 판매되는 HD201 완제품 패키지에는 TEVA의 로고가 당사의 로고와 함께 들어갈 예정입니다. |

|

(1) 계약상대방 |

Tabuk Pharmaceutical Manufacturing Company (사우디아라비아) [이하 "Tabuk"] |

|

(2) 계약내용 |

Tabuk은 대상지역 내에서 HD201에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 공급을 진행 |

|

(3) 대상지역 |

중동 및 북아프리카 9개국 |

|

(4) 계약기간 |

계약체결일: 2021.01.19 계약종료일: 제품 출시로부터 10년 |

|

(5) 총 계약금액 |

계약금, 마일스톤 및 로열티로 구성되어 있으며, 계약 규모 미공개 |

|

(6) 수취금액 |

N/A |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 마일스톤 : 인허가 및 판매 매출 관련 각 단계별 수취 로열티 : 매출 발생 시 매출 총이익의 일정 비율 수취금액 반환의무 없음 |

|

(8) 회계처리방법 |

- 계약금 및 마일스톤: 고객과의 계약부채(선수수익) 인식 후 규제당국의 승인 등 계약에서 규정된 일정 요건이 만족되는 시점에 수익 인식 - 로열티: 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종 고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

- 유럽 EMA 및 한국 식약처, 캐나다 식약청(Health Canada)에 품목허가신청을 완료하여 현재 심사 중 - 대상지역에 대한 시판허가신청은 Tabuk이 준비/진행 예정 |

|

(1) 계약상대방 |

Dr. Reddy's Laboratories Ltd. (인도) [이하 "Dr. Reddy's"] |

|

(2) 계약내용 |

Dr. Reddy's는 대상지역 내에서 HD201에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 공급을 진행 |

|

(3) 대상지역 |

남미 및 동남아 8개국 |

|

(4) 계약기간 |

계약체결일: 2021.12.08 계약종료일: 제품 출시로부터 5년 |

|

(5) 총 계약금액 |

계약금, 마일스톤 및 로열티로 구성되어 있으며, 계약 규모 미공개 |

|

(6) 수취금액 |

N/A |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 마일스톤 : 인허가 및 판매 매출 관련 각 단계별 수취 로열티 : 매출 발생 시 매출 총이익의 일정 비율 수취금액 반환의무 없음 |

|

(8) 회계처리방법 |

- 계약금 및 마일스톤: 고객과의 계약부채(선수수익) 인식 후 규제당국의 승인 등 계약에서 규정된 일정 요건이 만족되는 시점에 수익 인식 - 로열티: 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종 고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

- 유럽 EMA 및 한국 식약처, 캐나다 식약청(Health Canada)에 품목허가신청을 완료하여 현재 심사 중 - 대상지역에 대한 시판허가신청은 Dr. Reddy's가 준비/진행 예정 |

(나) 파이프라인: HD204 아바스틴 바이오시밀러

|

(1) 계약상대방 |

㈜휴온스 [이하“휴온스”] |

|

(2) 계약내용 |

[1] 휴온스는 대상지역 내에서 HD204에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 생산 및 공급을 진행 [2] 대상 지역 내에서 제품(HD204)의 등록, 생산 및 상업화를 목적으로 당사가 소유하고 있는 제품과 관련된 기존의 기술 및 노하우를 계약상대방에게 전수하고 지적 재산권 사용 권한을 부여 |

|

(3) 대상지역 |

한국 |

|

(4) 계약기간 |

계약체결일: 2019.08.27 계약종료일: 제품 승인으로부터 10년 |

|

(5) 총 계약금액 |

총 계약금액은 1,250,000 USD로 계약금, 마일스톤, 로열티로 구성됨 |

|

(6) 수취금액 |

<반환의무 없는 금액> |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 마일스톤 : 인허가 관련 각 단계별 수취 로열티 : 매출 발생 시 매출 총이익의 일정 비율 당사가 EMA 및 계약 지역내 제품 허가 승인 실패의 원인이 되는 경우에만 마일스톤 반환 의무 있음 (예: 제품 인허가 제출 서류의 결함) |

|

(8) 회계처리방법 |

당사가 분배받는 이익에 대한 회계처리 - 계약금 : 고객과의 계약부채(선수수익) 인식 - 로열티 : 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

글로벌 임상 3상 진행 중 |

|

(1) 계약상대방 |

PHARMAPARK LLC (러시아) [이하“PHARMAPARK”] |

|

(2) 계약내용 |

PHARMAPARK는 대상지역 내에서 HD204에 대한 독점적 라이센스 실시권을 부여 받아 제품의 마케팅, 판매, 제품 생산 및 공급을 진행 |

|

(3) 대상지역 |

러시아 |

|

(4) 계약기간 |

계약체결일: 2021.03.11 계약종료일: 제품 출시로부터 10년 |

|

(5) 총 계약금액 |

계약금 및 로열티로 구성되어 있으며, 계약 규모 미공개 |

|

(6) 수취금액 |

N/A |

|

(7) 계약조건 |

계약금 : 계약 체결시 수취 로열티 : 매출 발생 시 매출 총이익의 일정 비율 수취금액 반환의무 없음 |

|

(8) 회계처리방법 |

당사가 분배받는 이익에 대한 회계처리 - 계약금 : 고객과의 계약부채(선수수익) 인식 - 로열티 : 계약상대방에 의하여 제품이 최종고객에게 판매되어 재화의 통제가 최종고객에게 이전되는 시점에 약정된 비율로 수익인식 |

|

(9) 개발진행경과 |

글로벌 임상 3상 진행 중 |

나. 라이선스인(License-in) 계약

|

대상 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총계약금액 |

|

HD201 |

Prestige |

(1)참고 |

2015.07.01(원계약) |

대상과 관련한 영리활동(Commercialization)을 종료하는 때 |

비공개 |

(1) 계약의 주요내용

|

1. 계약상대방 |

Prestige Biopharma Limited |

|

2. 계약내용 및 |

- 당사의 한국에서의 리서치, 개발, 제조, 사용, 수출입, 제품 및 대상기술의 판매에 대한 라이선스 부여 |

|

3. 계약 기간 |

계약체결일 : 2015.07.01 |

|

4. 총 계약금액 |

비공개(주1) |

|

5. 지급금액 |

<환수 불가능 금액> 비공개(주1) |

|

6. 계약조건 |

- 공동개발에 따른 개발비 분담 |

|

7. 회계처리방법 |

<계정과목> |

|

8.대상기술 |

Trastuzumab(허셉틴) Biosimilar, |

|

9.개발 진행경과 |

<거래상대방> |

|

10.기타사항 |

- |

| (주1) 영업기밀에 해당되며, 공개될 경우 영업에 손실을 초래할 가능성이 있으므로 기재하지 않았습니다. |

다. 기술제휴계약

현재 주요 기술제휴계약은 없습니다.

라. 경영관리계약

해당사항 없습니다.

마. 자산유동화를 위한 자산양도계약(신탁계약, 자산관리계약 등)

해당사항 없습니다.

바. 부동산매매계약

당사는 하기와 같은 부동산을 소유하고 있으며, 개략적 현황은 다음과 같습니다.

|

품목 |

계약상대방 |

등기일자(*) |

계약금액 |

계약의 목적 및 내용 |

|

토지 (연제리654) |

충청북도 |

2017.06.09 |

1,651,372,800원 |

대지면적:10,560㎡ 목적:제1공장 |

|

토지 (연제리654-1) |

충청북도 |

2018.12.26 |

1,307,685,910원 |

대지면적:6,681㎡ 목적:R&DCenter |

|

토지 (정중리799) |

한국산업단지공단 |

2019.01.10 |

7,391,000,000원 |

대지면적:24,991.5㎡ 목적:제2공장(백신센터 포함) |

(주) 등기일자는 매매일(소유권이전일) 기준입니다.

사. 판매계약

|

품목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일(주1) |

총계약금액 |

|

HD201 |

Alvogen Malta Operations |

동유럽 전체 |

2018.06 |

제품출시로부터 5년 |

비공개 |

|

Cipla Gulf FZ LLC (주2) |

MENA 지역 (일부) |

2018.12, |

제품출시로부터 5년 |

비공개 |

|

|

Pharmapark LLC (주2) |

러시아 |

2019.04 |

제품출시로부터 10년 |

비공개 |

|

|

Huons Co., Ltd. |

대한민국 |

2019.06 |

제품승인으로부터 10년 |

비공개 |

|

|

Abic Marketing Ltd.(주2) |

이스라엘 |

2019.10 |

제품출시로부터 5년 |

비공개 |

|

| Tabuk Pharmaceutical Manufacturing Company (주2) |

MENA지역 (일부) |

2021.01 | 제품출시로부터 10년 | 비공개 | |

| Dr. Reddy's Laboratories Ltd | 남미 및 동남아 (일부) |

2021.12.08 | 제품 출시로부터 5년 | 비공개 | |

| HD204 |

Huons Co., Ltd. |

대한민국 |

2019.08 |

제품승인으로부터 10년 |

비공개 |

| Pharmapark LLC (주1) | 러시아 | 2021.03 | 제품승인으로부터 10년 | 비공개 | |

|

PBP1502 |

Huons Co., Ltd. |

대한민국 |

2019.08 |

제품승인으로부터 10년 |

비공개 |

| 주1)영업기밀에 해당되며, 공개될 경우 영업에 손실을 초래할 가능성이 있으므로 기재하지 않았습니다. |

| 주2)해당공급은 관계사인 Prestige Biopharma Limited.의 명의로 체결되었으나, 당사는 Prestige Biopharma Limited.와의 라이선스인계약에 따라 해당 공급계약에 따른 수익이 모두 당사에 귀속되며 이에 대한 책임과 의무를 이행합니다. |

| 주3)2019년 젠티바(Zentiva Group)는 알보젠(Alvogen)의 동유럽 사업체를 공식적으로 인수 합병하였으며, 이에 따라 당사와의 계약 역시 젠티바로 승계되었습니다. |

(1) HD201

|

계약상대방 |

Alvogen Malta Operations(ROW) Ltd. |

|

계약내용 |

대상지역에서의 HD201 의약품 공급계약 |

|

대상지역 |

알바니아,보스니아-헤르체고비나, 불가리아, 크로아티아, 체코, 헝가리, 아이스란드, 라트비아, 리투아니아, 북마케도니아, 폴란드, 로마니아, 세르비아, 슬로바키아, 슬로베니아 |

|

계약기간 |

2018.06 ~ 제품출시로부터 5년 |

|

주요내용 |

비공개 |

|

계약상대방 |

Cipla Gulf FZ LLC |

|

계약내용 |

대상지역에서의 HD201 의약품 공급계약 |

|

대상지역 |

MENA 지역 8개국 |

|

계약기간 |

2018.12 (2020.02:대상지역추가) ~ 제품 출시로부터 5년 |

|

주요내용 |

비공개 |

|

계약상대방 |

Pharmapark LLC |

|

계약내용 |

대상지역에서의 HD201 의약품 공급계약 |

|

대상지역 |

러시아 |

|

계약기간 |

2019.04 ~ 제품 출시로부터 10년 |

|

주요내용 |

비공개 |

|

계약상대방 |

Huons Co., Ltd. |

|

계약내용 |

대상지역에서의 HD201 의약품 공급계약 |

|

대상지역 |

대한민국 |

|

계약기간 |

2019.06 ~ 제품 출시로부터 10년 |

|

주요내용 |

비공개 |

|

계약상대방 |

Abic Marketing Ltd. |

|

계약내용 |

대상지역에서의 HD201 의약품 공급계약 |

|

대상지역 |

이스라엘 |

|

계약기간 |

2020.10 ~제품 출시로부터 10년 |

|

주요내용 |

비공개 |

|

계약상대방 |

Tabuk Pharmaceutical Manufacturing Company |

|

계약내용 |

대상지역에서의 HD201 의약품 공급계약 |

|

대상지역 |

MENA지역(일부) |

|

계약기간 |

2021.01~제품 출시로부터 10년 |

|

주요내용 |

비공개 |

|

계약상대방 |

Dr. Reddy's Laboratories Ltd |

|

계약내용 |

대상지역에서의 HD201 의약품 공급계약 |

|

대상지역 |

남미 및 동남아 (일부) |

|

계약기간 |

2021.12 ~제품 출시로부터 5년 |

|

주요내용 |

비공개 |

(2)HD204

|

계약상대방 |

Huons Co., Ltd. |

|

계약내용 |

대상지역에서의 HD204 의약품 공급계약 |

|

대상지역 |

대한민국 |

|

계약기간 |

2019.08 ~ 제품승인으로부터 10년 |

|

주요내용 |

비공개 |

|

계약상대방 |

Pharmapark LLC |

|

계약내용 |

대상지역에서의 HD204 의약품 공급계약 |

|

대상지역 |

러시아 |

|

계약기간 |

2021.03 ~ 제품 승인로부터 10년 |

|

주요내용 |

비공개 |

(3)PBP1502

|

계약상대방 |

Huons Co., Ltd. |

|

계약내용 |

대상지역에서의 PBP1502 의약품 공급계약 |

|

대상지역 |

대한민국 |

|

계약기간 |

2019.08 ~ 제품승인으로부터 10년 |

|

주요내용 |

비공개 |

2. 연구개발활동

가. 연구개발활동의 개요

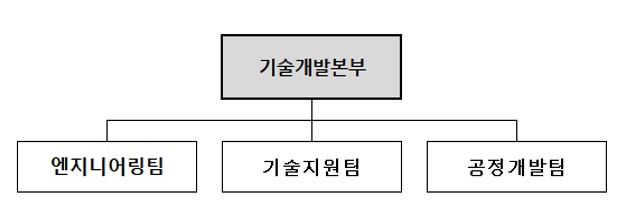

당사는 연구개발 담당조직으로 기술개발실의 엔지니어링팀, 기술지원팀, 공정개발팀이 있으며, 고객사의 가격 경쟁력 향상(원가절감, 생산량 증가 등) 및 Regulatory Documentation을 위한 QbD, DoE 바탕의 공정개발 연구부터 Scale-up, Tech Transfer, Engineering까지 전반에 걸친 개발을 담당하고 있습니다.

나. 연구개발 담당조직

(1) 연구개발 조직개요

|

|

연구개발 조직도 |

(2) 연구개발 인력현황

보고서 제출일 기준 당사는 박사급 4명, 석사급 2명 등 연구전담인력 28명을 보유하고 있으며, 그 현황은 다음과 같습니다.

|

부서명 |

인원구성 |

업무내용 |

|

엔지니어링팀 |

11명 |

- 고객 맞춤형 제조 스위트 (Customized Manufacturing Suite) 개발 - 고객 맞춤형 제조 스위트 (Customized Manufacturing Suite) 개발 - 엔지니어링 프로젝트 수행 및 관리 (제조소 신규 및 증설 등) - 신규 제조소 구축을 위한 개념 및 기본설계 - 제품별, 규모별 맞춤형 공정설계 수행 및 엔지니어링 서포트 - 공정개발과 연계한 최적화 엔지니어링 - 엔지니어링 프로젝트 수행 및 관리 (제조소 신규 및 증설 등) - 신규 제조소 구축을 위한 개념 및 기본설계 - 제품별, 규모별 맞춤형 공정설계 수행 및 엔지니어링 서포트 - 공정개발과 연계한 최적화 엔지니어링 |

| 기술지원팀 | 3명 | |

|

공정개발팀 |

14명 |

- 품질고도화 기반 항체의약품 생산 공정 개발 및 기존 공정의 최적화 연구 - 항체의약품 생산을 위한 배양 및 정제공정, 시험법 개발 및 기술이전 - 비임상 제조연구 및 DS, DP 안정성 시험 - 생산성 및 수율 향상, 공정시간 단축, 원가절감 구현을 위한 공정 개발 - 바이오시밀러 제품의 생물학적 비교동등성 평가 및 제품 물질 특성 규명 |

|

소계 |

28명 |

[연구개발 인력 현황]

|

구 분 |

박사 |

석사 |

기타 |

합계 |

|

엔지니어링팀 |

1 | 1 | 9 | 11 |

| 기술지원팀 | 1 | 1 | 1 | 3 |

|

공정개발팀 |

2 | - | 12 | 14 |

|

합 계 |

4 | 2 | 22 | 28 |

(3) 핵심 연구인력

| 성명 | 직위 | 담당업무 | 주요경력 | 주요 연구실적 |

| 박주양 | 연구소장 | 연구소총괄 |

(19.10 ~ 현재) 프레스티지바이오로직스 공정개발실 총괄 실장 (99.03 ~ 19.08) 한양대학교(서울) 공과대학 토목공학과(환경공학) 교수 (98.08 ~ 99.03) 한국환경정책·평가연구원(책임연구원) (94.12 ~ 98.05)Texas A&M 대 토목공학과 (환경전공), 공학박사 (92.08 ~ 94.02) Texas A&M 대 토목공학과 (환경전공), 공학석사 (81.10 ~ 87.04) 국제종합건설 (대리) (78.03 ~ 82.02) 서울대학교 토목공학과 학사 |

(17.03~20.02) 폐수의 적극적인 에너지 및 질소회수를 위한 다기능 미생물 연료전지 개발 (17.02~18.01) 프레스티지바이오로직스 스마트 팩토리 건설 및 Scale-up 공정개발 (15.09~16.08) 수중 인 제거 및 회수를 위한 영가철 충전 수처리 시스템 개발 (13.12~16.11) 고염도 산업폐수와 유기폐수를 활용한 수소에너지 화수용 미생물 역전기투석 전기분해 장치 기술 개발 (13.10~18.06) 해수담수화 플랜트 부산물 자원화 기술 개발 (12.10~15.09) 원자력 발전소 열수송계통의 ETA 폐수처리를 위한 에너지 회수형 기술개발 (12.03~13.02) Trichloroethylene (TCE)으로 오염된 토양 및 지하수 정화를 위한 전기화학적 Permeable Reactive Barrier (bipolar electro-PRB)기술 개발 이외에 다수의 연구실적과 논문들(해외저명학술지(SCI)에총74편(2018년기준IF) 과 국내 전문학술지에 총55편) |

| 정경희 | 기술개발 본부장 |

기술개발총괄 |

(20.08~현재) 프레스티지바이오로직스 기술개발실 부실장 (19.12~20.07) ㈜파이안바이오테크놀로지 공정개발 공정개발/부사장 (11.06~19.12) (재)오송첨단의료산업진흥재단 바이오의약생산센터/수석연구원 (03.05 ~ 11.06) 전남생물산업진흥재단/식품산업연구센터/센터장 (00.04 ~ 02.05) DMJ Biotech/연구소장 (97.07 ~ 00.03) 한국생명공학연구원/선임연구원 (94.07 ~ 97.06) Texas A&M Univ. Chem. Dept./Research Scientist (89.03~94.02) 서울대학교 생물화학공학 박사 (85.03~87.08) 서울대학교 공업화학 석사 (81.03~85.02) 서울대학교 공업화학 학사 |

(17.12 ~19.12) 면역항암 항체 제조공정 연구 (PD-L1 Antibody) (16.10 ~19.12) 바이오의약품 생산을 위한 막분리 정제시스템 개발 (16.01 ~18.12) 아프리버셉트 바이오시밀러 제조 공정개발 및 생산 (15.04 ~19.12) 유전자재조합의약품 설계기반품질(QbD) 모델개발 (13.09 ~ 16.09) Enbrel 제조 공정 품질관리 시스템 연구 |

| 박지성 | 공정개발 팀장 |

공정 및 시험법 개발과 품질관리 |

(20.03~현재) 프레스티지바이오로직스 PD팀 팀장 (17.02~20.02) 프레스티지바이오로직스 QRD2팀 팀장 (13.09~19.02) 경상대학교 수의학 박사학위 취득 (07.03~13.08) 경상대학교 생물학 졸업 |

(20.01 ~ 현재) EMA 제품 허가를 위한 QbD database 구축, 항체의약품 배양/정제 공정/시험법 확립, 기술 이전 (18.05 ~ 20.01) Process Validation를 위한 품질 평가, EMA 허가등록 자료(CTD) 작성 (17.02 ~ 19.05) 바이오시밀러 임상 시료 외주 생산, 첨단의료복합단지 기반구축 연구사업, 충청북도 가치창출 연구 사업 수행

|

다. 연구개발비용

당사의 최근 3년간 연구개발비용은 다음과 같습니다

|

(단위 : 천원) |

|

구 분 |

2021년도 (제7기) |

2020년도 |

2019년도 |

|

|

비용의 성격별 분류 |

직접비(원재료등) |

18,329,971 | 589,610 | 4,823,324 |

|

급여 |

2,162,324 | 2,100,472 | 1,292,184 | |

|

복리후생비 |

378,565 | 325,358 | 153,386 | |

|

수도광열비 |

269,163 | 142,714 | 371,055 | |

|

지급임차료 |

16,408 | 34,655 | 8,692 | |

|

운반비 |

66,205 | 274,215 | 114,179 | |

|

소모품비 |

2,582,048 | 2,158,708 | 444,938 | |

|

지급수수료 |

377,621 | 3,070,690 | 258,788 | |

|

감가상각비 |

702,860 | 2,249,554 | 1,672,888 | |

|

기타 |

212,012 | 7,417,972 | 12,341 | |

|

연구개발비용 합계 |

25,097,177 | 18,363,948 | 9,151,775 | |

|

회계 처리 내역 |

판매관리비 |

25,097,177 | 18,363,948 | 8,750,805 |

|

제조경비 |

- | - | - | |

|

개발비 (무형자산) |

- | - | - | |

|

연구개발비용 합계 |

25,097,177 | 18,363,948 | 8,750,805 | |

|

연구개발비/매출액 비율 |

777.76% | - | 4736.51% | |

라. 연구개발실적

(1) 연구개발 진행 현황 및 향후계획

당사는 파이프라인별 공정개발 및 배지개발을 통해 의약품 생산성 향상, 원가 절감 등 연구개발을 진행할 예정입니다.

| 연구과제 | 연구기관 | 연구시작일 | 현재진행단계 (완료 예정일) |

비고 |

| HD201 New Process - Media development | 연구소(내부) | 2019.01 | 완료 | (주) |

| HD201 New Process- Feasibility study |

연구소(내부) | 2021.04 | 진행 중 (2022.상반기) |

- |

| HD201 New Process - Purification process development (Chromatography process improvement) | 연구소(내부) | 2020.06 |

진행 중 (2022.상반기) |

- |

| HD204 New Process - Media development | 연구소(내부) | 2019.06 |

진행 중 (2022.상반기) |

(주) |

| PBP1502 - Purification process development | 연구소(내부) | 2020.06 | 완료 | - |

| COVID-19 Vaccine Tech Transfer and Scale-up |

연구소(내부) | 2021.04 | Tech Transfer 완료 Scale-up 진행 중 (2022.상반기) |

- |

(주) HD201/HD204 New process media 개발은 세포배양배지 전문 기업과 공동 개발진행 중입니다.

각각의 연구개발 과제에 대한 현재까지의 진행현황과 계획은 다음과 같습니다.

(가) HD201 New Process - Media development

|

1. 개발과제 |

HD201-New Process Media development |

|

2. 진행현황 |

세포 배양 공정에서 항체의 생산량을 2배 이상 증대시키기 위하여 신규세포 배양액 선정 및 배양 공정 시스템 개선 연구를 통해 파일럿 스케일에서 기존 공정 대비 200% 이상 증대된 생산성을 확보하였음. 뿐만 아니라 기존 임상 1/3상, PV 배치에서 생산된 제품과의 품질 동등성도 확보되었음. 세포 배양 공정 변수의 정당성을 확보하기 위하여 QbD 기반 공정 연구를 2020년부터 세포 배양 배지 공동개발사와 진행하였으며2021년 1월 완료함. |

|

3. 향후계획 |

2021년 상반기 프레스티지바이오로직스 공정개발팀으로 신규 배양 배지를 사용하는 배양 공정의 기술이전을 완료하였으며, 파일럿 스케일 생산에서 검증 후 생산팀으로의 기술이전 절차를 진행할 예정임 |

(나) HD201 New Process - Purification process development

|

1. 개발과제 |

HD201 New Process -Purification process development |

|

2. 진행현황 |

기존 HD201 정제 공정인 Non-Protein A 정제 공정 기술은 현재에도Protein A를 사용하지 않으면서도 높은 수율 및 불순물 제거 능력을 보이는 공정이라고 할 수 있음. 기존 정제 기술을 보완하기 위하여 신규 양이온 교환 크로마토그래피 공정 개선 연구를 진행하였음. 기존 공정 대비 공정 시간, 크로마토그래피 장비 간소화, 원부자재 비용 감소, 정제 수율 향상 효과가 발생할 것으로 예상함. |

|

3. 향후계획 |

HD201 신규 배양 공정 확립 이후 신규 정제 공정 적용, 변경 사항에 따른 의약품의 품질 동등성 평가 진행 예정 |

(다) HD204 New Process - Media development

|

1. 개발과제 |

HD204 New Process - Media development |

|

2. 진행현황 |

글로벌 임상 3상 진행. 신규 배양 공정 개발을 통하여 기존 공정 대비 200% 이상의 생산성을 담보할 수 있는 배양 공정 확립 중. |

|

3. 향후계획 |

2021년 Process validation 통하여 유럽 시장 진출을 위한 제품 허가 등록 심사 절차 진행 예정 |

(라) PBP1502 - Purification process development

|

1. 개발과제 |

PBP1502 - Purification process development |

|

2. 진행현황 |

PBP1502 세포 배양 공정 확립은 완료되었으며 정제 공정 개발 연구가 진행 중에 있음. 선행 파이프라인과 마찬가지로 Protein A 레진을 사용하지 않는Non-Protein A 공정을 개발 중에 있음. 최종 공정 확립이 임박하였으며 확립된 공정은 2021년 1분기 임상 시료 생산을 위한 기술이전을 완료함. |

|

3. 향후계획 |

오송 공장 생산팀으로 기술이전후 GMP 임상 시료 생산 예정 |

(2) 연구개발 완료 실적

|

연구과제명 |

주관부서 |

연구기간 |

관련제품 |

비고 |

|

HD201 배양 배지 최적화 |

공정개발팀 |

2017.03~2018.09 |

HD201 |

완료 |

|

PBP1502 배양 공정 확립 |

공정개발팀 |

2020.06~2020.12 |

PBP1502 |

완료 |

|

PBP1510 배양 공정 확립 |

공정개발팀 |

2020.03~2020.08 |

PBP1510 |

완료 |

|

PBP1510 정제 공정 개발 |

공정개발팀 |

2020.03~2020.08 |

PBP1510 |

완료 |

각각의 완료된 연구개발 과제에 대한 결과 및 기대효과 등은 다음과 같습니다.

(가) HD201 배양 배지 최적화

|

①연구과제 |

HD201 배양 배지 최적화 (공동연구) |

|

②연구기관 |

프레스티지바이오로직스, KBio Health 신약개발지원센터 |

|

③연구결과 |

세포 배양 배지 첨가물 단일화 (기존 13종 원료를 단일화) |

|

④기대효과 |

원료 비용 절감 및 생산 공정 효율성 증대 |

|

⑤상용화 여부 |

상용화 제품 공정에 적용 |

(나) PBP1502 배양 공정 확립

|

①연구과제 |

PBP1502 배양 공정 확립 |

|

②연구기관 |

프레스티지바이오로직스 |

|

③연구결과 |

PBP1502 배양 및 회수 공정 확립 |

|

④기대효과 |

제조공정 기술이전을 통한 GMP 시료 생산 가능 |

|

⑤상용화 여부 |

예정 |

(다) PBP1510 배양 공정 확립

|

①연구과제 |

PBP1510 배양 공정 확립 |

|

②연구기관 |

프레스티지바이오로직스 |

|

③연구결과 |

PBP1510 배양 및 회수 공정 확립 |

|

④기대효과 |

높은 생산성이 확보된 제조 공정 확립 및 기술이전을 통한 GMP 시료 생산 가능. PBP1510 항체는 췌장암을 적응증으로 하는 단일클론 항체 의약품으로써, EMA 및 FDA 희귀 의약품으로 지정된 항체 신약임. 배양 및 정제 제조공정 기술이전을 통한 GMP 시료 생산하여 임상 시료 생산을 완료하였으며 국내외 임상 시험 진행이 예정되어 있음. |

|

⑤상용화 여부 |

예정 |

(라) PBP1510 정제 공정 확립

|

①연구과제 |

PBP1510 정제 공정 확립 |

|

②연구기관 |

프레스티지바이오로직스 |

|

③연구결과 |

Non-Protein A 정제 공정 확립 |

|

④기대효과 |

PBP1510 항체는 췌장암을 적응증으로 하는 단일클론 항체 의약품으로써, EMA 및 FDA 희귀 의약품으로 지정된 항체 신약임. 배양 및 정제 제조공정 기술이전을 통한 GMP 시료 생산하여 임상 시료 생산을 완료하였으며 국내외 임상 시험 진행이 예정되어 있음. 선행 파이프라인을 통해 구축된 정제 공정 기술을 보완하여 PBP1510 제품에 적용하였으며 높은 정제 수율과 불순물 제거가 가능한 공정을 확립하였음. 향후 추가 공정 개선 작업을 통해 공정 간소화 및 전체 공정 일수 단축효과를 기대함 |

|

⑤상용화 여부 |

예정 |

(3) 정부과제실적

| (단위: 천원) |

|

연구과제 |

주관부서 |

연구기간 |

정부출연금 |

관련제품 |

비고 |

|

첨단의료복합단지 |

한국보건 |

2017.09 |

연간 187,000 (총 374,000) |

HD201 |

완료 |

|

충청북도가치창출사업(주2) |

한국보건 |

2018.01 |

150,000 |

HD201 |

완료 |

|

2019충청북도 바이오의약 시제품제작 지원사업(주3) |

충청북도 |

2019.08.01 |

21,000 |

PBP1502 |

완료 |

(주1) 연구과제명: 항체의약품 정제공정 개선 및 불순물 제거 검증

(주2) 연구개발과제명: 세포 배양공정 최적화를 통한 항체 의약품의 생산성 및 품질향상에 관한 연구

(주3) 과제명: 항 TNF-alpha 항체 의약품의 GMP임상시료 생산

3. 그 밖에 투자의사결정에 필요한 사항

가. 영업에 영향을 미치는 법률 및 제규정

당사의 사업과 관련된 주요법령 및 규제는 다음과 같습니다.

|

법규 |

주요내용 |

|

약사법 |

- 의약품의 제조, 수입, 특허권의 등재, 판매, 취급 등에 관한 전반적인 규제 - 관련 내용을 위반하는 경우 행정처분(허가 취소 등) 또는 형사처벌(징역 또는 벌금형) 부과 |

|

화학물질관리법 |

- 약사법 상의 의약품 및 의약외품으로 규제를 받지 않는 화학물질에 대한 등록, 평가, 관리 규제 |

|

식품ㆍ의약품분야 시험ㆍ검사 등에 관한 법률 |

- 식품ㆍ의약품분야의 시험ㆍ검사 및 시험ㆍ검사기관의 관리 등에 관한 사항을 규정 |

|

엔지니어링산업 진흥법 |

- 과학기술의 지식을 응용하여 수행하는 사업이나 시설물에 관한 활동(엔지니어링 활동) 규제 - 엔지니어링사업의 신고, 비밀누설 금지 등 규정 |

|

산업기술의 유출방지 및 보호에 관한 법률 |

- 산업기술의 부정한 유출 및 침해 방지 및 보호 규정 |

|

특허법 |

- 공동출원, 통상실시권, 특허권 침해 등에 관하여 규정 |

|

실용신안법 |

- 특허법에서 규율하지 않는 실용적인 고안을 보호, 장려 |

|

대ㆍ중소기업 상생협력 촉진에 관한 법률 |

- 위탁거래에 관하여 규제. - 타인의 기술자료 절취, 비밀유지 위반, 대기업의 사업조정 등에 관한 벌칙 규정 있음. |

|

독점규제 및 공정거래에 관한 법률 |

- 계열사에 대한 규제 및 전 사업 영역에서의 불공정 거래행위, 부당한 공동행위 규제 |

|

부정경쟁방지 및 영업비밀보호에 관한 법률 |

- 고객사의 영업비밀을 부정하게 사용하거나 공개하는 행위 규제 |

|

하도급거래 공정화에 관한 법률 |

- 위탁받은 사업을 재위탁하는 경우 관한 규제 |

|

생물학적 제제 등의 제조ㆍ판매관리 규칙 |

- 생물체에서 유래된 물질이나 생물체를 이용하여 생성시킨 물질을 함유한 의약품, 유전자재조합의약품, 세포배양의약품, 세포 치료제, 유전자 치료제 및 이와 유사한 제제의 제조 및 판매 관리 규제 |

|

ICH 가이드라인(국제의약품규제조화위원회) |

- 의약품 허가, 관리 규정의 통일 표준화를 위한 가이드라인. - 미국, 유럽, 일본, 싱가포르, 터키, 대만 등 가입 |

|

Federal Food, Drug and Cosmetic Act |

- 미국 의약품 관련 법 |

|

Guidance for Industry, Process Validation: |

- 의약품의 품질관리 등에 관한 FDA 규정 |

|

DIRECTIVE 2001/83/EC OF THE EUROPEAN |

- 유럽 의약품 관련 법 * Regulation (EC) No 1394/2007(첨단의약품 규정) * Commission Regulation (EC) No 668/2009(첨단의약품 규정) * Regulation (EC) No 141/2000(희귀의약품 규정) |

|

Directive 2003/94/EC OF THE EUROPEAN |

- 의약품의 품질관리 등에 관한 EMA(유럽의약품청) 규정 |

나. 사업과 관련된 중요한 지적재산권 보유현황(주)

|

구분 |

내용 |

출원일 |

등록일 |

만료일 |

적용제품 |

|

특허권 |

항체 발현용 바이시스트로닉 발현벡터 및 이를 이용한 항체의 생산 방법 (10-2012-0057027) |

2012.05.29 |

2014.06.18 |

2032.05.29 |

HD201 |

|

특허권 |

항체의 정제 방법 |

2012.12.14 |

2015.02.26 |

2032.12.14 |

HD201 |

|

특허권 |

항체 발현용 바이시스트로닉 발현벡터 및 이를 이용한 항체의 생산 방법 |

2014.10.07 |

2017.03.16 |

2034.10.07 |

HD204 |

|

특허권 |

항체의 정제 방법 |

2013.06.05 |

2015.11.11 |

2033.06.05 |

HD204 |

|

특허권 |

항체의 당 함량 조절을 통한 항체의 제조 방법 |

2014.04.02 |

2016.09.21 |

2034.04.02 |

HD201 |

| 특허권 | 항체 의약품 제조를 위한 배양 및 정제 공정의 하이브리드 시스템 (10-2020-0035260) |

2020.03.23 | 2022.02.28 | 2040.03.23 | 의약품 제조공정 |

(주) 지적재산권 현황은 현 시점 기준 등록된 특허만 기재하였습니다. 이외 특허 8건 및 상표 출원하여 심사결과를 기다리고 있습니다.

7. 기타 참고사항

가. 업계의 현황

(1) 산업의 특성

(가) 산업의 동향

바이오의약품은 사람이나 다른 생물체에서 유래하는 세포, 단백질, 유전자 등을 원료로 하여 제조한 의약품으로서 보건위생상 특별한 주의가 필요한 의약품을 말하며, 성분에 따라 생물학적제제, 단백질의약품, 항체의약품, 세포치료제 및 유전자치료제 등으로 구분하고 있습니다.

바이오의약품은 합성의약품과 비교하여 약의 체내 분해시 발생하는 대사 산물이 없어 독성이 낮고, 질환의 발병기전과 관련된 체내 단백질에 선택적으로 작용한다는 장점을 가지고 있습니다. 다만 살아있는 세포에서 만들어지는 큰 단백질로 이루어져 있기 때문에 일반적으로 크기가 훨씬 작은 저분자 화합물(small molecule)로 구성되는 합성의약품보다 200~1,000배 가량 크고 구조적으로 복잡하여 제조 및 보관 조건에 민감하다는 특성을 가지고 있습니다. 치료상 장점과 생산 및 보관의 까다로움으로 인하여 합성의약품에 비하여 바이오의약품 분야가 상대적으로 많은 시간과 자금이 소요되며, 높은 진입 장벽을 가지고 있어 더 높은 시장가격을 인정받고 있습니다.

|

구 분 |

합성의약품 |

바이오의약품 |

|

원료 |

합성화학물질 |

생물체 유래물질 (세포, 조직, 유전물질 등 ) |

|

원료의 고려사항 |

품질(시험분석으로 확인가능) |

시험분석으로 확인 가능한 품질 외에 공여(기증)자의 동의 등의 윤리성, 감염 질환 확인 등의 안정성 확보 필요 |

|

구조 |

물리화학적 특성이 명확한 저분자 구조 |

정확한 특성 분석이 불가능하고, 활성과 구조가 일정하지 않음 |

|

제품의 |

대부분 온도·빛 등 환경에 안정적 |

온도·빛·pH 등 외부환경에 민감하며 미생물 오염에 취약 |

|

대부분 36개월 |

(세포 치료제 사례) 대부분 3일이내 (유전자 치료제 사례) 영하 135도에서 24개월 |

|

|

제조 |

간단한 화학적 합성으로 대량생산 |

복잡한 제조과정의 맞춤형 소량생산 |

|

원료, 공정, 설비변화가 품질에 미치는 영향이 비교적 적음(제조공정의 변이성이 매우 낮음) |

원료, 공정, 설비의 변화가 의약품 자체를 변화시킴(제조공정에 따른 변이성 매우 높음) |

|

|

상대적으로 복제가 쉽고 낮은 제조비용 |

유사 복제만 가능하고 높은 제조비용 |

|

|

치료효과 |

비교적 명확한 약리기전, 불특정 다수에 일관적 효과 기대 |

세포 치료제: 약리기전이 불확실 유전자 치료제: 복합적인 기전 환자에 따른 맞춤형 치료 가능 |

|

대부분 질병의 증상개선에 그침 |

질병의 근본적인 원인치료 가능 |

|

|

투약방법 |

대부분 경구·주사 등 일반적 투여경로 |

대부분 주사 또는 주입투여하나, 이식 등 시술을 통하여 투여하기도 함 |

(자료:바이오의약품 산업동향보고서(2020.12),한국바이오의약품협회,회사 일부수정)

합성의약품은 다른 제조과정을 통해서도 성분과 구조가 원약과 동일한 복제약의 제조가 가능한 반면, 바이오의약품은 일반적으로 합성의약품에 비해 크기가 크고 복잡한 고분자 구조를 가지고 있으며, 생물체를 이용하여 복잡한 제조공정을 거쳐야 되므로 배양기술과 환경, 방법에 따라 단백질의 변형, 단백질의 당화수준이 달라져 원약과 비교하여 성분과 구조가 동일하지 않은 물질이 만들어지기 때문에 생물학적 동등성을 갖으면서 구조적으로 유사한 복제가 쉽지 않습니다.

바이오의약품 산업의 가치사슬(Value Chain)은 연구개발, 생산, 운송과 유통 그리고 판매라는 다양한 단계로 구분되고 각 단계는 매우 복잡하고 동시에 대규모 투자를 필요로 하므로 몇몇 소수의 다국적 거대 제약 기업을 제외하고 전 기능을 단독으로 수행하기 어렵습니다. 바이오의약품의 생산을 위해서는 대규모 투자가 필요할 뿐만 아니라, 플랜트 및 엔지니어링 설계, 건설, 밸리데이션, 안정화 등에 최소 3년 이상의 시간이 필요합니다. 또한, 동물세포를 이용하는 세포 배양, 정제, 충전 등 생산 전 과정에서 GMP(Good Manufacturing Practice)에 부합하는 높은 수준의 품질관리 역량이 필수적으로 요구됩니다.

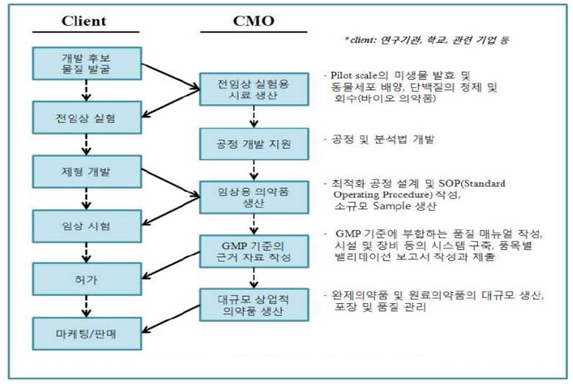

이에 따라, 바이오의약품은 합성의약품과 달리 생산공정이 복잡하여 전문적인 CMO의 필요성이 더욱 커지고 있습니다. CMO는 산업 초기에 제약사들이 내부 제조 시설(in-house manufacturing)만으로 시장 수요를 충족시킬 수 없을 때, 추가적인 제조 역량을 제공하던 것에서 출발하여, 생산공정 기준 및 시험법 개발확인, 제품제형 개발지원, 해외등록서류 개발 등을 포함하여 업무범위가 확장되었습니다.

|

|

(자료 :글로벌의약품 생산거점 인프라구축 방안연구, 식품의약품안전평가원) |

한편, 제약사들은 개발중인 의약품의 등록을 위하여 전용 제조 시설을 설치하였지만 임상 3상 단계에서 실패하는 사례를 종종 볼 수 있습니다. 이 경우, 특정 의약품을 위하여 설치한 제조 시설을 더 이상 필요하지 않게 되는 투자 위험이 있으며, 투자위험을 줄이기 위해 아웃소싱 제조에 대한 수요가 지속적으로 증가하고 있습니다. 이에 연구개발의 위험성 극복 및 제한된 자원의 효율적인 활용을 위하여 대기업 뿐만 아니라 중소기업도 개방형 혁신(Open Innovation)전략을 추구하게 되면서, 신약개발 사업모델이 신약개발에서 생산 및 영업까지 모든 단계를 수행하는 완전통합형(FIPCO, Fully Integrated Pharma Co.)에서 신약개발의 가치사슬(Value Chain)별로 전문·세분화되어 수행하면서 가상적으로 통합하여 수행하는 가상통합형(VIPCO, Virtually Integrated Pharma Co.) 모델로 진화하고 있습니다. (세계의약품 산업 및 국내산업경쟁력 현황, 한국수출입은행 해외경제연구소, 2017.08)

이러한 추세로 인하여 과거에는 대형 제약사가 대형 CMO와 계약을 맺는 시장이 주를 이루었으나 최근에는 중견 제약사, 바이오제약사, virtual 제약사 등과 계약을 맺는 중ㆍ소규모 또는 신흥 CMO가 새로운 기회를 얻는 등 산업 생태계의 변화가 나타나고 있으며, 산업 초기 전임상 물질, 임상 물질, 상업화에 위탁 생산만 담당하던 CMO 시장에서도 단순 생산 이상의 업무범위를 갖는 차별화된 CMO가 나타나고 있습니다.

특히, 바이오시밀러 생산의 경우 대규모 생산시설 및 수율이 중요한 이슈이며, 일반적인 제품 생산보다 훨씬 다양한 노하우와 기술이 존재하고, 이를 활용한 생산 공정 기술 확립이 바이오시밀러 생산에서 매우 중요한 역할을 차지합니다. 바이오시밀러에 대한 관심과 수요가 증가함에 따라 대규모 생산시설과 고난도의 생산기술을 필요로 하는 CMO 시장도 함께 성장하고 있으며, CMO 산업 내에서도 경쟁력을 확보하기 위해 다양한 방면으로 연구 및 개발이 진행되고 있습니다. 이에, 배양 배지 선정, 공정개발, 세포주 개발, Scale up, 기술 이전, 시험 분석법 개발 등의 실제 개발 업무에도 참여하는 CDO(Contract Development Organization)로서의 역할이 결합된 CDMO(Contract Development Manufacturing Organization)사업이 부상하고 있습니다.

(나) 산업의 특성

바이오의약품 위탁생산사업(Contract Manufacturing Organization)은 실험용 시료생산에서부터 공정개발지원, 임상 및 완제의약품 생산에 이르기까지의 전문적인 서비스를 제공하는 사업으로 제약산업의 세계화와 산업 자체의 급속한 성장, 기업 규모 증대 및 여러 사회·정책적 변화 등으로 활성화되고 있습니다.

바이오의약품은 생물체를 이용하여 복잡한 제조공정을 거쳐야 하고, 인간의 생명과 보건에 관련된 제품을 생산하는 국민의 건강과 직결된 산업으로서 제품의 개발에서 임상시험, 인허가 및 제조, 유통 판매 등 전 과정이 국가에 의해 엄격히 규제되는 산업입니다. 화학(Chemical) 제품은 대규모 생산이 용이하고 품질의 균일성, 약효발현 등이 장점으로 의약품산업의 성장을 이끌어왔으나, 의약품산업이 고도화됨에 따라 화학적 합성을 통한 신물질 개발의 한계가 도래하고 있습니다. 반면, 바이오의약품의 경우 생산 노하우(Know-how) 및 시설의 Validation 등까지 수년간의 시간과 막대한 시설투자가 선행되어야 하고 호르몬, 항체, 백신 및 생체기능성 단백질을 살아있는 미생물/동물숙주세포에서 대량생산, 추출하여 의약품으로 개발하는 첨단 생명공학 기술이 요구되며, 각 국의 GMP시설 운영 및 품질관리 능력이 필요한 고부가가치 산업입니다.

GMP 규정은 의약품 개발 및 상업화에 이르기까지 준수해야하는 규정으로 임상시험에 사용하는 의약품부터 GMP기준에 맞게 제조하고 각국의 임상시험계획승인 신청시 GMP 기준에 맞게 제조되었음을 증명하는 자료를 제출해야 합니다. 각 현지의 GMP 기준에 대한 경험 및 능력을 갖추기 위해 많은 시간이 필요하므로 이미 가격경쟁위주의 범용화가 진행된 합성의약품 분야보다는 상대적으로 바이오의약품 CMO산업은 기술 및 진입장벽은 높은 편이라 할 수 있습니다.

당사는 제1공장 준공 후 7개월만인 2019년 1월, 주요 생산장비 및 생산지원설비의 설치·운전 적격성 평가부터 우수의약품 제조관리기준(GMP, Good Manufacturing Practice) 인증 획득을 위한 공정 밸리데이션 (PV) 배치 생산을 한번의 실패없이 성공하였고, GMP실사를 완료하여 2019년 4월 식품의약품안전처로부터 의약품제조 및 품질관리기준 (KGMP) 적합판정을 받았습니다. 또한 2021년 11월, EU-GMP 실사를 완료하여 2021년 2월 스페인의약품 위생제품청(AEMPS)로부터 바이오의약품 제조 및 품질관리기준(EU-GMP) 적합성 승인을 받았습니다.

(2) 산업의 성장성

(가) 시장의 성장요인

① 세계 의약품 시장에서 바이오의약품 비중의 증가

합성의약품은 합성신약의 성공빈도가 낮아져 R&D투자효율성이 낮아지고 있는 반면, 바이오의약품은 합성의약품 대비 독성이 낮아 부작용이 적고, 표적 단백질 혹은 장기에 직접적인 효능을 발휘하여 우수한 효과가 있으며, 생명공학기술 발전 등으로 성공확률이 높아 바이오의약품 시장이 급성장하고 있습니다

전체의약품에서 바이오의약품이 차지하는 비중은 2012년 20%에서 2019년 29%로 증가하였으며, 2026년 35%로 증가할 것으로 전망됩니다. 또한, 2019년 글로벌 상위 100대 의약품 중 바이오의약품 비중이 53%로 절반 이상을 차지하는 것으로 추정됩니다(Evaluate pharma(2020)). 바이오의약품 시장의 성장과 함께 바이오의약품 위탁제조 및 연구개발시장의 성장도 함께 이루어질 것으로 예상합니다.

② 바이오의약품 개발사들의 비용효율 및 투자리스크 관리

적절한 생산설비를 보유하지 못한 제약기업이 새로운 바이오의약품 출시를 준비중이라면 허가 받기 2~4년 전부터 큰 위험 부담을 감수해야 합니다. 신약이 100% 허가를 받을 수 있는 것이 불확실한 상황에서 공장 건설에 수년이 걸리고 대규모 투자자금이 소요됩니다. 따라서, 위탁생산업체(CMO)에 위탁생산을 함으로써, 공장 건설에필요한 높은 초기 투자 비용이 소요되지 않고, 시간을 절약하고 위험부담을 낮출 수 있습니다.

한편, 2018년 12월 말 기준 미국 FDA 허가 신약은 59개로 역대 최고치를 경신했으며, 그 중 약 30%인 17개가 바이오 신약으로 나타났습니다. 생명공학의 발전으로 바이오신약 개발증가와 리스크 관리 측면에서의 CMO의 수요도 함께 증가될 것으로 예상됩니다.

③ 공급안정화 및 경쟁력향상을 위한 대형제약기업의 아웃소싱 증가

의약품의 경우 생산지를 변경하려면 추가적인 허가절차가 필요하여 긴 시간이 소요되는데, CMO를 포함하여 복수의 공장에 대해 사전에 허가작업을 진행해 놓으면 수요 급증이나 천재지변 등으로 인한 제품 부족에 대응할 수 있습니다. 또한, 생산지 등을 변경할 경우 허가절차 등에 추가 시간이 소요되어 의약품 허가전쟁에 불리한 점으로 작용될 수 있기 때문에 생산역량을 갖춘 대형제약기업의 경우에도 아웃소싱을 적극 활용하고 있습니다. 또한 최근 미국ㆍ유럽에서 COVID-19 확산으로 인한 의약품 생산중단 리스크를 줄이기 위해 듀얼소싱(Dual Sourcing)수요가 증가하여, 자체적인 생산에 아웃소싱 CMO를 추가하거나, 두 군데 이상의 CMO 업체에 위탁생산을 맡기는 경우도 발생하고 있습니다.

④ 의약품 개발 전단계에 대한 아웃소싱의 수요 증가

바이오 제약기업들이 효율적인 연구개발(R&D)을 위해 학계 및 임상대행기업과의 제휴가 증가하고 있으며, 연구 및 생산시설이 없거나 부족한 중소규모의 기업들 뿐만 아니라 대기업들도 리스크를 낮추기 위해 아웃소싱 서비스에 대한 수요가 증가하고 있습니다. 이에 글로벌 CRO시장 또한 2016년~ 2021년 연평균 12.8%로 성장할 것으로 전망되고 있으며(세계 바이오의약품 산업 동향 및 전망, 2019), 해당 산업과 함께 이루어지는 의약품 상업화를 위한 세포주 및 공정개발 등을 포함하는 개발업무에 대한 아웃소싱 시장도 성장할 것으로 예상하고 있습니다.

⑤ 특허만료로 인한 바이오시밀러 시장 확대

바이오시밀러 시장은 바이오신약에 비해 상대적으로 개발비용 및 개발기간을 절감할 수 있고, 제품가격이 바이오신약보다 저렴하여 세계 각국의 의료비 재정부담을 축소하고 의약품에 대한 환자의 접근성 개선하여 도입이 적극적으로 장려되고 있습니다. 최근 레미케이드(Remicade), 리툭산(Rituxan), 허셉틴(Herceptin), 란투스(Lantus) 등의 항체 블록버스터 의약품의 특허가 만료되며, 바이오시밀러 시장이 개화되었습니다. 향후 10년 내에 키트루다(Keytruda), 옵디보(Opdivo), 스텔라라(Stelara) 등의 블록버스터 신약 물질들의 특허 만료가 예정되어 있는 점은 CMO 업체들에 긍정적인 요소로 작용할 것입니다. 최근 특허가 만료된 주요 블록버스터 항체 신약들의 2018년 합산 매출액은 $39bn(약 46조원)이며, 향후 특허 만료 예정인 주요 블록버스터 항체 약물들의 2018년 합산 매출액은 $34bn(약 40조원)입니다. 2024년 키트루다, 옵디보, 스텔라라 등의 고성장으로 합산 매출이 $58bn(약 69조원)인 점을 감안하면 향후 특허 만료에 따른 시밀러 시장 확대로 CMO의 성장은 계속될 수 있을 것으로 전망되고 있습니다(Cortellis, 키움증권보고서 일부인용).

⑥ 규제 등 정책적 측면

FDA 등에서 제시하는 의약품 제조 및 품질관리기준의 강화로 인해 바이오의약품을 연구 ·개발하는 제약사들이 관련 기준을 충족하는 생산시설을 자체적으로 갖추기는 어렵게 된 반면, 지적재산권 보호 강화 정책에 따라 충분한 기술이전을 통하여 위탁생산의약품의 품질에 대한 신뢰성이 담보될 수 있게 되었습니다. 또한, FDA 등의 의약품 규제기관에서는 의약품의 안정적인 공급을 확보할 수 있도록 복수의 생산라인을 운영하도록 권고하고 있습니다. 이로 인하여 자체적으로 복수의 생산라인이 없는 회사들이 CMO를 이용하는 경우가 많아지고 있습니다.

(나) 시장규모 및 전망

글로벌 바이오의약품 시장규모와 전망은 조사기관과 발표시점에 따라 차이가 있으나, Evaluate pharma(2020)’에 따르면 2019년 기준 전체 의약품 시장은 9,100억 달러이며, 바이오의약품 시장은 2,660억 달러로 전체의약품 대비 29%를 차지하고 있습니다. 최근 8년(2012~2019년)간 연평균 8.6%로 성장하였으며, 향후 7년 (2020~2026년)간 연평균 10.1% 성장하여 2026년 5,050억 달러에 달할 것으로 전망하고 있습니다.

바이오의약품 산업동향보고서(한국바이오의약품협회, 2020)에 따르면, 2019년 글로벌 매출 상위 10위 의약품중 바이오의약품은 8품목이고, 상위 1위는 휴미라(Humira, Abbvie사)로 192억 달러를 기록하였으며, 아바스틴(Avastin, Roche사)은 6위로 71억달러, 허셉틴(Herceptin, Roche사)은 9위로 약 61억달러를 기록하였습니다(Nature Reviews, 2020).

한편, 당사의 주제품으로 생산을 예정하고 있는 바이오시밀러 시장의 경우, 2017~2023년 연평균 30.6%로 고성장하여 2017년 97억달러에서 2023년 481억달러에 이를 것으로 전망됩니다(Frost & sullivan 2019, 생명공학정책연구센터). 또한, 2019년 기준 글로벌의약품 R&D투자는 1,860억달러로 추정하고 향후 7년간(2019~2026년) 연평균 3.2% 증가하여 2026년에는 2,325억달러에 이를 것으로 전망하고 있습니다.

바이오의약품의 시장규모 및 R&D투자의 증가는 개발사들의 비용효율 및 투자리스크 관리, 공급안정화 및 성장경쟁력 집중전략 등으로 인해 연구개발 및 제조의 아웃소싱 수요의 증가로 이어지고 있으며, Frost & Sullivan에 따르면 글로벌 바이오 CDMO 시장규모는 2019년기준 119억 달러이며, 향후 10년간 약 13.4%로 성장하여, 2025년 기준 약 253억달러의 시장이 형성될 것으로 전망하고 있습니다.

(3) 경기변동의 특성

(가) 경기변동 및 계절성

바이오의약품 산업은 생명 및 건강과 직접적인 연관이 있는 의약품을 연구ㆍ제조하는 산업으로 경기변동과 계절적요인에 따른 민감도가 비교적 낮아 타 산업에 비하여 비탄력적인 특성을 가집니다.

(나) 대체시장의 현황

의약품은 각 국가별 기준에 의거한 허가절차를 거쳐 승인을 받아야만 시판할 수 있고, 전문 의약품의 경우 의사의 처방전에 의해서만 약을 구입할 수 있도록 제도적으로 보호되어 있으므로 타 산업과 비교하여 대체시장의 형성이 쉽지 않은 특성을 지니고 있습니다.

다만, 바이오의약품 위탁서비스산업의 측면에서는 자체적으로 생산설비 및 개발역량을 확보하여 제조 및 연구개발을 진행하는 개발사가 될 수도 있지만, 대규모 생산시설 구축 및 전문 인력확보에 어려움이 있거나, 비용 효율 및 연구개발 집중 등을 원인으로 중ㆍ소형 제약사 뿐만 아니라 대형제약사에서도 아웃소싱 수요가 증가하는 추세입니다.

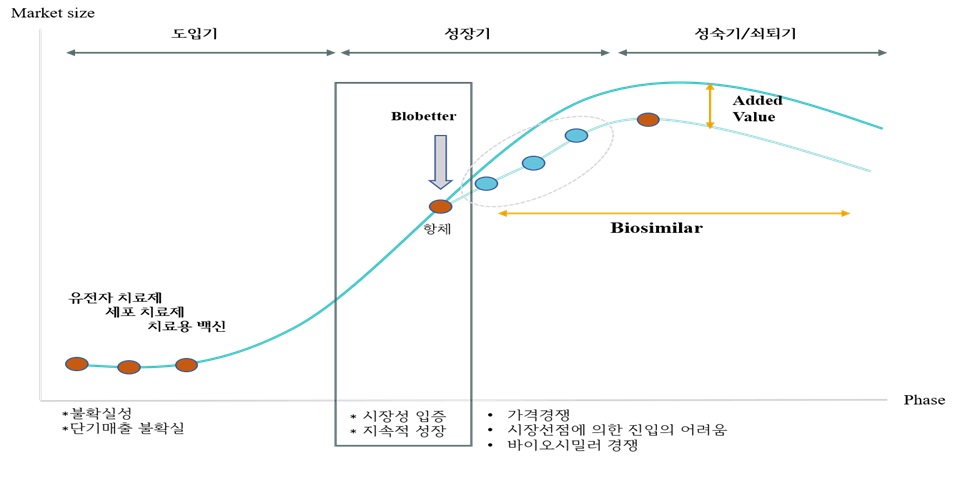

(다) 라이프사이클

[바이오의약품의 성장주기]

|

|

(자료: 생명공학연구센터, 한국투자증권리서치센터) |

바이오의약품 시장의 라이프사이클은 오리지널 의약품의 특허보호로 인해 타 산업에 비하여 주기가 길고 안정적입니다. 오리지널 의약품의 특허 만료 이후, 바이오시밀러가 개발되어 시장에 진입하게 되면서, 의약품 가격의 하락과 수요의 증가로 처방받는 환자수가 증가하게 되며, 이로 인하여 지속적으로 성장하는 흐름을 보여주고 있습니다. HD201(허셉틴 바이오시밀러) 및 HD204(아바스틴 바이오시밀러)는 전세계 시장에 대해서 특허가 만료되기 시작하여 전체 바이오의약품의 성장 주기에서 초기 성숙기 단계에 해당됩니다. 바이오의약품 위탁서비스사업의 라이프사이클 또한 제품별로 5년~10년의 라이선스 및 공급계약을 체결하고, 기술이전 및 제조소 변경에 긴 시간과 비용이 소요되기 때문에 주기가 긴 편이며, 안정적인 라이프사이클을 유지하고 있습니다.

(4) 경쟁상황

2020년 7월 한국바이오의약품협회가 발간한 보고서에 따르면 국가별 바이오의약품 생산규모는 다음과 같습니다.

|

순위 |

국가 |

생산능력(리터) |

순위 |

국가 |

생산능력(리터) |

|

1 |

미국 |

1,791,326 |

5 |

아일랜드 |

190,000 |

|

2 |

한국 |

338,850 |

6 |

스위스 |

137,225 |

|

3 |

독일 |

268,850 |

7 |

프랑스 |

128,100 |

|

4 |

싱가포르 |

193,200 |

세계 |

3,708,561 |

|

(자료: 보건복지부,2018)

현재 자체설비를 가지고 있는 개발사 및 위탁제조사들이 성장하는 바이오의약품 수요에 대응하기 위해 인수합병 및 공장증설 등을 추진하여 생산능력확보에 많은 노력을 기울이고 있어 세계적인 생산규모는 더욱 커질 것으로 예상됩니다.

Bioplan Internal data(2019)에 따르면 전세계적으로 운영되고 있는 바이오의약품 제조시설은 1,813개로 추정됩니다. 연구개발과 초기 임상시험 시료를 제조하는 500L이하의 소규모 생산시설은 751개로 40% 이상을 차지하고 있으며 상업용 제품을 생산하는 10,000L이상의 대규모 생산 시설은 292개로 약 16%를 차지하고 있습니다. 또한, 전체 바이오의약품 제조시설 중에서 497개의 제조시설이 CMO 시설로 운영되고 있으며, 전체 제조시설 중에서 약 27%를 차지하고 있습니다. 일반적으로 전체 제조 시설 중에서 약 3분의 1이 상업용 제품을 생산하고 있는 것으로 추정됩니다.

한편, 규모에 따라서 CMO를 small, mid-sized, large로 구분할 수 있습니다.

- Small CMOs : 물질의 개발, 전임상 단계, 이른 단계의 임상용 시료를 생산하기 위하여 위탁하고 있습니다.

- Mid-sized CMOs : 2,000-12,000L 규모의 생산 Capacity를 보유하고 있는 CMOs를 통칭하며, 연간 30~150백만 달러의 매출이 발생하고 있습니다.

- Large CMOs : Stainless steel 방식 기반의 10,000L 이상의 배양기를 보유하고 있으며, 일반적으로 연간 150백만 달러 이상의 매출이 발생하고 있습니다.

제2공장까지 확보될 경우 Single use 와 Hybrid 방식(Single-use 방식과 stainless steel 방식이 조합된 Alita)을 통한 104,000L 규모 수준의 Large-sized CMO 업체로 분류될 것으로 예상하고 있습니다.

한편, 당사가 우선제조권한을 보유하고 있는 프레스티지바이오파마의 허셉틴바이오시밀러 및 아바스틴바비오시밀러의 경쟁상황은 다음과 같습니다.

① 허셉틴 바이오시밀러 개발현황

허셉틴 바이오시밀러의 경우 프레스티지바이오파마를 포함한 9개의 경쟁사가 임상 개발 이상의 단계에 있으며, 이 중 7개 의약품이 규제 당국의 판매 승인이 완료 또는 진행 중에 있습니다. 당사는 2022년 상업용제품제조에 따른 매출을 예상하고 있습니다.

|

번호 |

개발사 |

상품명 |

유통파트너사 |

개발단계 |

출시일 |

|

1 |

마일란(미국), 바이오콘(인도) |

Ogiviri® |

마일란(미국) |

EMA승인(2018) FDA승인(2017) |

유렵 2019.08 미국 2019.12 |

|

2 |

삼성 바이오에피스 (한국) |

Ontruzant® |

대웅제약, 머크(미국) |

EMA승인(2017) FDA승인(2019) |

유럽 2018.03 미국 2020.04 |

|

3 |

셀트리온(한국),테바(미국) |

Herzuma® |

테바(이스라엘), 먼디파마(EU) |

EMA승인(2018) FDA승인(2018) |

유럽 2018.05 미국 2020.03 |

|

4 |

엘러간(미국),암젠(미국) |

Kanjinti® |

암젠(미국) |

EMA승인(2018) FDA승인(2019) |

유럽 2018.06 미국 2019.07 |

|

5 |

화이자(미국) |

Trazimera® |

호스피라(미국) |

EMA승인(2018) FDA승인(2019) |

유럽 2019.04 미국 2020.02 |

|

6 |

상하이 헨리우스(중국) 어코드(영국) |

Zercepac® |

- |

EMA승인(2020) |

미정 |

|

7 |

Prestige Biopharma (싱가포르) |

Tuznue® |

먼디파마&알보젠 등 글로벌 제약회사 |

EMA신청(2019) FDA신청 예정 |

미정 |

|

8 |

Tanvex Biopharma Inc |

TX-05 |

- |

임상3상 |

미정 |

|

9 |

Gedeon Richter Ltd (헝가리) |

미정 |

Qilu제약(중국) |

임상3상 |

미정 |

주1) 개발단계 내용 중 괄호 안은 감독기관 승인 또는 신청연도

(자료: GlobalData, 각사 공시자료 및 발표자료)

② 아바스틴 바이오시밀러 개발 현황

아바스틴은 2004년 판매허가 이후 최근까지 글로벌 매출 10위권에 드는 블록버스터 의약품으로 전이성 대장암, 비소세포폐암 등의 적응증을 보유하고 있습니다. 아바스틴의 미국 특허는 2019년 7월 만료되었으며, 유럽의 경우 2022년 1월 만료가 예정되어 있습니다. 프레스티지바이오파마의 HD204(아바스틴 바이오시밀러)는 아바스틴의 유럽 특허가 만료되는 시점인 2022년 출시를 목표로 하고 있으며, 당사의 제조매출 또한 2022년 발생할 것으로 예상하고 있습니다.

|

번호 |

개발사 |

상품명 |

유통파트너 |

개발단계 |

출시일 |

|

1 |

엘러간(미국) |

Mvasi® |

암젠(미국) |

EMA승인(2018) FDA승인(2017) |

미국 2019.07 유럽 2022 예상 |

|

2 |

화이자(미국) |

Zirabev® |

- |

EMA승인(2019) FDA승인(2019) |

미국 2020.01 유럽 2022 예상 |

|

3 |

삼성바이오에피스(한국) |

Aybintio® |

머크(미국) |

EMA승인(2020) FDA신청(2019) |

미정 |

|

4 |

Centus Biotherapeutics |

Equidacent® |

- |

EMA승인(2019) |

미정 |

|

5 |

바이오콘(인도) |

Krabeva® |

마일란(미국) |

FDA 신청(2020_ |

미정 |

|

6 |

Prestige Biopharma (싱가포르) |

VasfordaTM |

- |

임상3상 |

미정 |

|

7 |

Innovent Biologics (중국) |

IBI305 |

- |

임상3상 |

미정 |

|

8 |

셀트리온(한국) |

CT-P16 |

- |

임상3상 |

미정 |

|

9 |

Outlook Therapeutics (미국) |

LYTENAVA™ |

비로프로(미국) |

임상3상 |

미정 |

|

10 |

Bio-Thera Solutions Ltd(중국) |

BAT1706 |

- |

임상3상 |

미정 |

|

11 |

닥터 레디 연구소(인도) |

VersavoTM |

- |

임상1상 |

미정 |

|

12 |

아포바이오로직스(캐나다) |

ABX-BEV |

- |

임상1상 |

미정 |

|

13 |

Tanvex BioPharma Inc (대만) |

TX16 |

- |

임상1상 |

미정 |

|

14 |

Zhejiang Teruisi Pharmaceutical (중국) |

TRS003 |

- |

임상1상 |

미정 |

주1) 개발단계 내용 중 괄호 안은 감독기관 승인 또는 신청연도

(자료: GlobalData, 각사 공시자료 및 발표자료)

(5) 자원조달의 특성

바이오의약품 CMO 사업의 경우 고객사 제품의 전체공정에 대한 기술을 이전받아 생산되어야 하고 각 제품별로 해당지역을 관할하는 규제당국의 허가를 받아야 합니다. 이에 제품별로 지정된 원부재료를 사용하여야 하며, 해당 원부재료의 구매비용 및 일정운영비를 더하여 환급받고, 경우에 따라 특정 설비 및 기계장치가 필요한 경우, 해당 장치의 설치 및 구매비용도 고객사로부터 환급 또는 지원받아 위탁생산하는 경우도 있습니다. 일반적으로는 각 현지의 CMO가 직접 고객사가 지정하는 원재료의 판매를 담당하는 현지업체와 접촉하여 계약하며, CMO는 현지업체와 대량 및 장기계약을 통해 안정적으로 원재료를 조달 받는 구조입니다.

(6) 관련 법령 또는 정부규제

바이오의약품은 각국의 규제기간으로부터 품목별로 제조허가를 별도로 받아야 하며,품목허가 시(시판허가 시) 제조소 현장실사를 통해 각 규제당국의 GMP 규정에 맞는 검증을 거쳐 제조허가를 승인 받을 수 있습니다.

GMP(Good Manufacturing Practice)는 우수한 의약품을 제조하기 위하여 공장에서 원료의 구입부터 제조, 출하 등에 이르는 모든 과정에 필요한 관리기준을 규정한 것입니다. 미국 FDA가 1963년 GMP를 제정ㆍ공표하면서 WHO(세계보건기구)와 각국에서 GMP를 도입하기 시작했고, 한국에도 1977년에 처음 도입되어 1995년의 의무화되었습니다.

|

국가/국제기구 GMP |

|

|

cGMP |

미국 식품의약청(FDA)가 만든 가장 높은 수준의 GMP |

|

EU GMP |

유럽의약품청(EMA)에서 정한 가이드라인 |

|

KGMP |

한국 식품의약품안전처(MFDS)의 우수의약품제조 및 품질관리기준 |

|

WHO GMP |

WHO 주관 입찰을 통해 수출하는 백신, 생물학 제제 제조관리 기준 |

|

PIC/S GMP |

의약품 상호실사협력기구의 GMP 가이드라인이며 회원국간 의약품 실사정보를 공유해 의약품 허가 등록시 필요한 GMP 실사를 면제 또는 간소화할 수 있음 |

(자료: 한미약품 홈페이지, 회사재구성)

당사는 2019년 4월 식품의약품안전처로부터 의약품 제조 및 품질관리기준 적합판정을 획득(KGMP) 하였으며, 3년 이내 바이오의약품 전문수탁 제조업체 제조 및 품질관리기준 실시상황 평가를 진행하여 GMP에 대한 관리감독을 받을 예정입니다. 또한 유럽 및 미국을 포함한 글로벌 판매를 위하여 각국의 의약품 품질관리 기관(EMA, FDA 등)으로부터 GMP(EU GMP, cGMP 등)를 획득하여야 합니다. 당사는 2018년 11월 유럽에서의 임상 의약품 사용 승인을 위한 GMP 실사 제도인 EU QP (Qualified Person) 실사를 성공적으로 마쳤습니다.

2019년 4월 당사의 관계사인 프레스티지바이오파마는 HD201(허셉틴바이오시밀러)의 EMA 품목허가(판매허가)를 신청하였습니다. 품목허가 절차는 9단계로 이루어지며 기간은 통상 1년 정도 소요됩니다. 허가절차의 하나로 2020년 1월 27일부터 EU GMP실사를 진행하였으나, 코로나바이러스감염증-19(COVID-19)으로 인하여 EMA 측의 실사연기요청으로 연기된 바 있으며, 2022년 11월 9일부터 12일까지 EU GMP 실사를 진행하여 2022년 2월 17일 스페인의약품 위생제품청(AEMPS)로부터 바이오의약품 제조 및 품질관리기준(EU GMP) 적합성 승인을 받았습니다

이후 일정에 대한 자세한 사항은 [나. 회사의현황의 생산공장개요부분]을 참고 부탁드립니다.

나. 회사의 현황

(1) 회사의 영업 및 생산

당사는 제1공장에 대하여 교차오염에 대한 위험성이 낮고, 설비 단순화 및 신규제품 및 기술에 관한 유연성확보가 가능한 전공정 Single-Use 생산방식의 생산설비를 구축하여, 본 배양 기준 2,000 L Single Use 배양기 3기를 포함한 총 6,000L 규모의 연간 최대 75배치의 생산이 가능한 시설을 갖추었으며, 투입량 기준으로 연간 150,000L의 생산 Capacity를 확보하였습니다.

의약품 시장은 전통적으로 국민의 건강과 복지에 직결되는 산업임에 따라 의약품의 허가 및 시판을 위해서는 각 국가의 규제기관 및 국제기구가 정한 비교적 까다로운 기준인 GMP(Good Manufacturing Practice) 가이드라인에 맞게 진행되어야 합니다. GMP(Good Manufacturing Practice)는 우수한 의약품을 제조하기 위하여 공장에서 원료의 구입부터 제조, 출하 등에 이르는 모든 과정에 필요한 관리기준이며, 당사는 해당 관리기준을 충실히 갖추기 위하여, 최첨단 공정 시스템인 스마트 팩토리 플랫폼을 도입하였습니다. 바이오의약품 제조공장으로서 주요 산업연혁은 다음과 같습니다.

|

일자 |

주요 연혁 |

|

2016. 11 |

충북 경제자유구역청과 항체의약품 제조 및 연구시설 설립 지원 MOU 체결 |

|

2017. 05 |

충북 오송첨단의료복합단지 제1연구소 및 제1생산공장(6,000리터) 착공 |

|

2017. 08 |

충북 오송첨단의료복합단지 제1연구소 및 제1생산공장 착공, 벤처기업 인증 획득(기술평가보증기업), 기업부설연구소 인증 획득 |

|

2017. 12 |

충북 바이오폴리스지구 입주 및 매입계약 체결(제2공장 예정지) |

|

2018. 02 |

써모피셔사이언티픽사와 SmartFactory™(스마트 팩토리) 플랫폼 구축 MOU 체결 |

|

2018. 04 |

중소기업 인증 획득 |

|

2018. 06 |

충북 오송 제1연구소 및 제1생산공장 준공 |

|

2018. 06 |

본사 이전, 제조업 허가 획득 |

|

2018. 11 |

EU QP(Qualified person) Audit 완료 |

|

2019. 01 |

오송첨단의료복합단지 제1생산공장 등록 |

|

2019. 04 |

중소기업 인증 획득, 의약품 제조 및 품질관리기준(GMP) 적합판정 획득 |

|

2019. 08 |

벤처기업 인증 획득(연구개발기업) |

|

2019. 11 |

EU GMP 사찰 준비 용 갭 분석 컨설팅 (Gap Analysis Consulting for EU GMP Inspection) |

|

2019. 12 |

EU GMP 사찰 준비용 갭 개선 컨설팅 (Remediation Consulting for EU GMP Inspection) |

|

2020. 02 |

EU GMP 실사 1차 진행(주1) |

| 2021. 02 | 충북 오송바이오폴리스지구 제2생산 공장 착공 |

| 2021. 03 | 충북 오송바이오폴리스지구 백신센터 공장 착공 |

|

2021. 03 |

충북 오송 제1캠퍼스 증축 R&D센터 착공 |

| 2021. 10 | 충북 오송 제1캠퍼스 증축 R&D센터 준공 |

| 2021. 11 | EU GMP 실사 진행 |

| 2021. 12 |

충북 오송바이오폴리스지구 백신센터 공장 준공 |

주1) 2020년 1월 27일부터 EMA 실사를 진행하였으나, 실사 도중 코로나바이러스 감염증-19(COVID-19)으로 인하여 EMA 측의 연기결정으로 중단되어 심사가 지연된 바 있습니다.

당사는 현재 항체의약품 생산 전문제약회사로서 항체의 정제와 관련하여 Protein A를 이용하지 않는 독자적인 항체 정제방법 기술을 보유하고 있으며, 이와 더불어 당 함량 조절을 통한 항체의 제조기술, 이성질체 함량 조절을 통한 항체의 제조기술을 통해 고품질의 항체의약품을 높은 가격 경쟁력으로 생산하고 있습니다. 또한, 현재까지 제1공장을 설계, 운영하며 당사가 축적한 노하우와 기술을 최대로 활용하여 앞으로 만들 제2공장에는 국내 최초로 최첨단 공정 시스템인 Smart Factory(스마트 팩토리) 플랫폼과 함께, 일반적으로 바이오생산 공정에서 개별적으로 사용되는 Stainless Steel 생산방식과 Single Use 생산방식이 결합된 ALITA 플랫폼을 설계 도입할 예정인데 이를 통해, 다양한 제품을 생산하여야 하는 CMO의 사업목적에 부합하는 당사만의 플랫폼 기술을 갖출 계획입니다.

당사는 관계사 프레스티지바이오파마사와의 라이선스계약을 통하여 HD201(허셉틴 바이오시밀러) 및 HD204(아바스틴 바이오시밀러)의 개발에 참여하고 있으며, 전체 개발 과정 중에서 공정 개발 및 품질 관련 분야를 담당하고 있습니다. 이로 인하여 해당 파이프라인에 대하여 일정수익 분배지분율을 보유하고 있으며, 우선제조권한을 보유하고 있습니다. 글로벌제약사와의 기술이전 및 라이선스계약과 공급계약도 함께 체결함으로써 향후 5~ 10년간의 장기계약으로 안정적인 사업환경을 갖추고 있습니다.

(가) 생산활동 개요

바이오의약품의 생산 공정은 일반적으로 「원제공정(배양공정 → 정제공정) → 완제공정」으로 구성되어 있으며, 제조하고자 하는 바이오의약품의 특성에 따라서 세부 공정에서 차이가 있습니다.

|

단 계 |

내 용 |

|

원제공정 (배양공정,Upstream Process) |

배양공정은 기본적으로 CHO Cell의 성장을 위한 조건을 제공하고 얻고자 하는 생물학적 활성 성분을 생산하기 위하여 개발 설계되며, 크게 ‘세포주 해동 단계‘, 플라스크 및 증식용 배양기가 사용되는 ‘종배양(Seed Culture) 단계‘, 대용량 생산용 배양기가 사용되는 ‘본배양(Main Culture) 단계‘로 구성됩니다. 이후, 원심분리, 여과 등의 방법을 이용하여 배양액을 회수합니다. |

|

원제공정 (정제공정, Downstream Process) |

정제공정은 최종 회수 이후 첫 단계부터 시작되며 얻고자 하는 품질의 제품 생산까지 이어집니다. 농축 및 불순물 제거를 통해 정제공정이 수행되며, 가장 흔하게는 다양한 크로마토그래피와 여과 방법이 사용됩니다. |

|

완제공정 |

완제공정은 최종완제품을 생산하는 단계로 원액 주성분, 첨가제 등을 혼합하고 무균여과를 실시하는 과정으로 환자가 투여할수 있도록 최종제품으로 충전하고 포장하는 과정입니다. |

다만, 당사는 원료의약품 생산공정(원제공정)만 보유하고 있으며, 완제의약품 생산공정의 경우 원료의약품 생산공정에 비교하여 기술의 복잡성이 낮으며, 설비구축 비용 및 경제적 효익 등을 종합적으로 고려하여 자체 생산보다는 위탁 생산하는 것이 효율적인 것으로 판단되어 완제의약품 생산공정은 국내외에 소재하는 각국의 GMP를 획득한 회사에 위탁하여 생산하고 있습니다.

(나) 생산공장 개요

당사의 본사와 제1공장은 충북 오송에 위치하고 있습니다. 2018년 6월 충북 오송첨단의료복합단지에 총 생산 Capacity가 6,000L인 제1생산공장(연면적: 10,949.71㎡)을 준공하였으며, 이후 7개월만인 2019년 1월, 주요 생산장비 및 생산지원설비의 설치·운전 적격성 평가부터 우수의약품 제조관리기준(Good Manufacturing Practice, GMP) 인증 획득을 위한 공정 밸리데이션 (Process Validation) 배치 생산 및 실사를 완료하여 2019년 4월 한국 식품의약품안전처로부터 의약품 제조 및 품질관리기준 적합판정 획득하였으며, 2022년 11월 9일부터 12일까지 EU GMP 실사를 진행하여 2022년 2월 17일 스페인의약품 위생제품청(AEMPS)로부터 바이오의약품 제조 및 품질관리기준(EU GMP) 적합성 승인을 받았습니다 . 관계사의 글로벌제약사와의 라이선스 및 제품공급 계약 이전에 수차례 생산 현장 실사를 진행하여 Quality 안정성을 증명함으로써 실제 계약까지 달성하고 있습니다.

당사는 글로벌 CDMO 시장에서의 경쟁력을 갖추기 위하여 98,000L 생산규모의 제2공장 설립하여, 제조 라인을 다양화하여 안정적인 생산환경 및 효율적인 생산시스템을 구축할 계획입니다. 또한, 공정개발과정에서 원가를 절감할 수 있는 다양한 특허를 보유하고 있으며, 더불어 자체적인 엔지니어링 기술을 보유하고 있어 최적화된 공정을 구현하여 효율적인 생산 서비스를 제공하고 있습니다.

|

구분 |

제1공장 |

제2공장 |

R&D센터 |

|

위치 |

충북 오송 첨단의료복합단지 ( 연제리 654) |

충북오송 바이오폴리스 지구 (오송읍 정중리799) |

충북오송 첨단의료복합단지 (오송읍 연제리 654-1) |

|

대지면적 |

10,560 ㎡ |

25,000 ㎡ |

6,681㎡ |

|

연면적 |

10,949.71㎡ |

32,900 ㎡ |

15,352.82 ㎡ |

|

규모 |

6,000 L (2,000L X 3기) |

98,000 L (1차: 2,000L X 14기, 2차: 5,000L X 14기) |

24,800 L 8,000L (2,000L X 4기) 800L (200L X 4기) 16,000 (2,000 X 8기) |

|

공사기간(착공-준공) |

2017.08-~2018.06 |

1차: 2021.01-2022.05 2차: 2022.05-2022.12 |

2021.03-2021.10 |

당사의 제1공장은 HD201(허셉틴 바이오시밀러)의 유럽지역의 품목허가를 위하여 다음과 같이 EU-QP(Qualified Person)로부터 EU-GMP 예비사찰을 성공적으로 마쳤습니다.

|

규제기관 |

실사 일자 |

현황 |

|

EU QP Inspection (유럽 QP) |

2018년 10월 29일 ~ 2018년 11월 2일 |

Approved(승인) |

이 후 2019년 4월 EMA 판매허가 신청에 따른 EU-GMP 실사를 완벽히 대응하기 위하여, 추가적으로 하기와 같이 전문 컨설턴트로부터 실사를 진행하여 제1공장의 EU-GMP 인증을 위한 준비를 모두 마쳤습니다.

|

자문 회사 및 컨설턴트 |

자문 유형 |

자문 일자 |

비고 |

|

PQE, Italy |

Initial/Gap Assessment |

2019년12월 05일~07일 |

EU GMP 적합 평가 |

|

교정 자문 (Remediation) |

2019년12월16일~21일 |

||

|

사전 실사 (Mock Inspection) |

2020년 1월 16일~18일 |

다만, 2020년 1월 27일부터 EMA 실사를 진행하였으나, 실사 도중 코로나바이러스 감염증-19(COVID-19)으로 인하여 EMA 측의 연기결정으로 중단되어 심사가 지연되고 있으며 자세한 내용은 다음과 같습니다.

▣ 제1공장 EU - GMP실사관련

2020년 1월 27일부터 EU-GMP실사를 진행하였으나, 실사 도중 코로나바이러스 감염증-19(COVID-19)의 전세계적 확산으로 인한 EMA 측의 연기결정으로 실사가 연기되었습니다. 2020년 8월 유럽 EMA는 관계사 프레스티지바이오파마의 HD201에 대하여 유럽 EMA품목 허가 일정 재개를 권고하였고, 생산시설에 대한 EU-GMP실사 여부와 관계없이 품목허가 심사가 재개되고 있습니다. 이에 증권신고서 제출일 현재 D180 LoQI(List of Outstanding Issues, 중요한 문제목록) 제출을 준비하고 있으며, 현재까지 품목허가실사를 진행함에 있어 결격사유는 발견되지 않았습니다. 즉, 제품판매 허가신청 절차는 계속 진행될 수 있으며 GMP 실사수행여부와는 무관하게 판매 승인 가능하고, COVID-19 팬더믹 사태로 당사의 현장 GMP 실사 수행이 계속불가능하면 한국 식약처로부터 받은 GMP 인증으로 승인 후 실사(post-authorization) 제도로 전환될 수 있다는 답변을 받았습니다.

당사는 2021년 11월 9일부터 4일간 현장 EU-GMP 실사를 진행한 바 있으며, 2022년 2월 17일 스페인의약품 위생제품청(AEMPS)로부터 바이오의약품 제조 및 품질관리기준(EU-GMP) 적합성 최종 승인을 받았습니다.

(다) 생산제품 개요

당사는 싱가포르에 소재하는 관계사인 프레스티지바이오파마(Prestige Biopharma Limited)의 파이프라인인 HD201(허셉틴 바이오시밀러) 및 HD204(아바스틴 바이오시밀러)에 대해 2015년 라이선스계약을 체결하였습니다. 전체 개발과정 중 공정 개발 및 임상의약품생산, 상업화 공정 등을 위한 연구를 진행하며 일정개발비용을 부담하고 두 파이프라인에 대한 우선제조권한 및 해당 파이프라인의 라이선스아웃(License-out)계약체결을 통해 창출되는 수익(로열티 등)에 대한 일정 %의 수익분배지분율을 확보하여 향후 5~10년간의 안정적인 성장기반을 마련하였습니다.

현재 EMA(유럽) 허가기관으로부터 판매승인 심사가 진행하고 있는 HD201(허셉틴 바이오시밀러)의 경우 2022년 상업화 생산을 앞두고 있으며, 글로벌 임상 3상이 진행 중인 HD204(아바스틴 바이오시밀러)의 경우 임상의약품 생산, 공정개발 연구 및 CPO서비스를 제공하고 있습니다. 이 외에도, 현재 신약으로서의 성공가능성을 인정받아, FDA(미국), MFDS(한국) 및 EMA(유럽) 허가기관으로부터 희귀의약품 지정을 승인받은 프레스티지바이오파마의 췌장암 신약파이프라인(PBP1510)에 대한 임상의약품 제조 및 공정개발업무도 진행하고 있습니다.

|

파이프라인 |

계약 내용 |

비고 |

|

HD201 |

공동개발 및 제조 |

제품판매매출(주1) 로열티에 대한 수익일정지분 권리 보유(Profit sharing) |

|

HD204 |

공동개발 및 제조 |

제품판매매출(주1) 로열티에 대한 수익일정지분 권리 보유(Profit sharing) |

|

PBP1510 |

위탁개발 및 위탁제조 |

위탁개발 및 임상의약품 위탁제조(주2) |

주1) HD201 및 HD204에 대한 공급계약은 프레스티지바이오로직스가 우선제조권 및공급권한에 따라 공급계약의 실질적인 주체이며, 프레스티지바이오파마는 공급계약체결권을 보유하고 있습니다. 이에 따라 공급계약 이행에 따른 수익 및 책임은 모두 당사에게 귀속됩니다.

주2) 위탁사인 프레스티지바이오파마사의 파이프라인 PBP1510의 임상 1상용 의약품 제조를 위한 배양, 정제 공정의 개발 및 최적화, 다양한 분석시험법 확립 및 제품 품질특성 분석, 제조소에서의 생산을 위한 제조공정 기술 이전, 그리고 GMP 생산, 출하시험, 최종 완제의약품 생산 및 안정성 시험까지 포함된 CDMO 계약.

당사가 개발 및 생산을 진행하고 있는 제품에 대한 주요 내용은 하기와 같습니다.

▣ HD201(허셉틴 바이오시밀러)

|

구분 |

내용 |

|

① 개발사 |

프레스티지바이오파마(Prestige Biopharma Limited) |

|

② 구분 |

바이오시밀러 |

|

③ 적응증 |

유방암, 전이성 위암 등 |

|

④ 성분명 |

트라스트주맙 (trastuzumab) |

|

⑤ 작용기전 |

트라스트주맙은 HER2를 표적하는 단일클론 항체치료제이며, HER2 수용체가 과발현되어 있는암세포에 효과적으로 작용하고 주로 유방암 치료제로 사용됩니다. 이들은 HER2 수용체와 결합하여 과발현된 HER2 신호전달경로를 차단함으로써 암의 성장, 발달을 억제하며, 또한 항체가 갖는 불변 부위(Fc)에 의해 일어나는 항체의존 세포독성 (ADCC; antibody-dependent cell-mediated cytotoxicity)에 의해 암세포의 사멸 효과를 얻을 수 있습니다 |

|

⑥ 제품의 특성 |

총 502명의 HER2 양성 유방암 환자를 대상으로 전 세계 13개국에서 진행된 임상 3상 시험 결과, 유방 및 액와부(겨드랑이) 림프절 종양이 완전히 소실된 환자의 비율(병리학적 완전관해율)과 유방조직 내 종양이 완전히 소실된 환자의 비율(유방조직 완전관해율) 평가에서 기존 표적치료제인 허셉틴과 각각 0.5%, 1.7% 이내의 반응 차이를 확인함. 글로벌 임상 3상을 통하여 안전성 및 원약과의 비교동등성 99.5% 입증하면서 현재까지 발표된 허셉틴 바이오시밀러 중 가장 높은 유사성을 보임. |

|

⑦ 진행경과 |

- 글로벌 임상 3상 개시: 2018년 1분기 - Bridging Study 개시: 2019년 1분기 - 글로벌 임상 3상 결과보고서(iCSR) 완료: 2019년 2분기 - 유럽 품목허가 신청 완료: 2019년 2분기 - 미국 FDA 허가 신청 사전미팅: 2019년 3분기 - 캐나다 보건국 허가 신청 사전미팅: 2020년 1분기 - Bridging Study 완료: 2020년1분기 - 유럽EMA 품목허가 승인 심사 중 |

|

⑧ 향후계획 |

- 미국 FDA 품목허가 신청: 2022년 (목표) - 캐나다 보건국 품목허가 신청: 2022년 (목표) - 한국 MFDS 품목허가 신청: 2022년 (목표) |

|

⑨ 경쟁제품 |

- Ogivri, Ontruzant, Herzuma, Kanjinti 등 |

|

⑩ 관련논문 등 |

*유럽 종양학회 정기 학술대회(ESMO) 2020: 임상 연구결과 발표 [학회 발표] A phase III trial to compare the efficacy, safety, pharmacokinetics and immunogenicity of HD201 to trastuzumab in HER2+ early breast cancer patients (TROIKA) [학회 발표] A double-blind, randomized, parallel group study to demonstrate the equivalent pharmacokinetic properties of a single intravenous dose HD201, a trastuzumab biosimilar candidate, versus EU trastuzumab and US trastuzumab *미국 임상종양학회(ASCO) 2020: 임상 연구결과 발표 [학회 발표] Establishing analytical and clinical similarity between HD201 and herceptin *논문: A Randomized Phase I Study Comparing the Pharmacokinetics of HD201, a Trastuzumab Biosimilar, With European Union-sourced Herceptin, Clinical Therapeutics, Volume 40, Issue 3, March 2018, Pages 396-405.e4 등 다수 논문/학회 발표 진행 |

|

⑪ 시장규모 |

오리지널 의약품 글로벌 시장규모: 2019년 기준 $ 6,078 million (출처: GlobalData) |

|

⑫ 기타사항 |

[라이선스계약]2015년 7월에 최초 체결된 라이선스계약을 토대로 당사는 HD201개발과정 중 제조와 관련된 공정개발 및 품질관련분야를 담당 [라이선스아웃 및 판매계약]제 2부-II.사업의내용-9.경영상의 주요계약 등 참고 |

▣ HD204(아바스틴 바이오시밀러)

|

구분 |

내용 |

|

① 개발사 |

프레스티지바이오파마(Prestige Biopharma Limited) |

|

② 구분 |

바이오시밀러 |

|

③ 적응증 |

전이성 직결장암, 비소세포폐암, 진행성 또는 전이성 신세포암, 교모세포종, 상피성 난소암, 난관암 또는 원발성 복막암, 자궁경부암 |

|

④ 성분명 |

베바시주맙 (Bevacizumab) |

|

⑤ 작용기전 |

베바시주맙은 수용성VEGF에 결합하여VEGF가VEGFR과 상호작용하는 것을 억제하는 인간화 단일클론 항체입니다. VEGF에 대한 항체의 결합은VEGF가 그것의 수용체와 결합하는 것을 방해하여VEGF에 의한 생물학적 활성 억제를 유도합니다. VEGFR은 정상 조직 혈관에 비해 종양의 맥관구조(Vasculature) 내피(Endothelium)에 과발현 되어있기 때문에 베바시주맙은VEGF와 결합함으로써 종양의VEGFR 활성을 억제하여 새로운 혈관형성 활성을 억제합니다. 혈관 형성을 억제되면 종양 세포에 대한 산소와 영양분 공급이 어려워지고, 노폐물이 축적되어 종양 세포가 생존하기 어려운 환경이 조성되어 종양 성장을 억제합니다. |

|

⑥ 제품의 특성 |

호주에서 진행된 임상 1상 결과, 약동학(PK) 측면 및 안전성 모두에서 US-Avastin 및 EU-Avastin과의 동등성이 우수함이 입증되었음 |

|

⑦ 진행경과 |

- 유럽 임상 1상 개시: 2018년 3분기 - 유럽 임상 1상 완료: 2019년 2분기 - 글로벌 임상3상 개시: 2019년2분기 - 글로벌 임상3상 진행 중 |

|

⑧ 향후계획 |

- 유럽EMA 및 미국FDA 품목허가 신청: 2022년(목표) |

|

⑨ 경쟁제품 |

Mvasi, Zirabev, Krabeva 등 |

|

⑩ 관련논문 등 |

*미국 임상종양학회(ASCO) 2020: 임상 연구결과 발표 [학회 발표] Assessment of quality and clinical similarity (pharmacokinetic and safety) of HD204, a biosimilar of bevacizumab |

|

⑪ 시장규모 |

오리지널 의약품 글로벌 시장규모: 2019년 기준 $ 7,118 million (출처: GlobalData) |

|

⑫ 기타사항 |

[라이선스계약]2015년 7월에 최초 체결된 라이선스계약을 토대로 당사는 HD204개발과정 중 제조와 관련된 공정개발 및 품질관련분야를 담당 [라이선스아웃 및 판매계약]제 2부-II.사업의내용-9.경영상의 주요계약 등 참고 |

▣ PBP1510(췌장암 항체신약)

|

구분 |

내용 |

|

① 개발사 |

프레스티지바이오파마(Prestige Biopharma Limited) |

|

② 구분 |

바이오 항체신약 |

|

③ 적응증 |

췌장암, 난소암 |

|

④ 작용기전 |

인체 내에 존재하는 췌장암 전이인자 PAUF를 중화시켜 자가분비 및 주변분비 신호 전달을 감소 |

|

⑤ 제품의 특성 |

췌장암 치료 항체신약으로서의 성공 가능성을 인정받아 미국 FDA, 한국 MFDS, 유럽 EMA로부터 희귀의약품 지정을 승인받음. PBP1510은 희귀의약품으로 지정됨에 따라 임상 2상 임상시험 자료만으로도 판매할 수 있는 조건부 허가와 우선 심사 및 신속 절차, 임상 비용 지원, 신약 시판 승인을 위한 시험 계획 자문, 그리고 시장 독점 등 다양한 혜택의 기회를 얻음 |

|

⑥ 진행경과 |

- Chemical Abstracts Service (CAS) 등록: 2020년2분기 - WHO 국제일반명(INN) 신청: 2020년2분기 - 희귀의약품지정 미국FDA 승인: 2020년2분기 - 희귀의약품지정 한국MFDS 승인: 2020년3분기 - 희귀의약품지정 유럽EMA 승인: 2020년4분기 - 국내 임상 1/2a상 한국 MFDS 허가신청완료 : 2021년 1분기 - 임상 1/2a상 진행 중 |

|

⑦ 향후계획 |

- 유럽 및 국내 임상 1/2a상 개시: 2021년 2분기 부터 ~ - 글로벌 임상 2상 개시: 2022년 2분기 (목표) - 글로벌 임상 2상 완료: 2023년 4분기 (목표) - 유럽EMA 및 미국FDA 품목허가 신청: 2024년1분기(목표) |

|

⑧ 경쟁제품 |

N/A |

|

⑨ 관련논문 등 |

[특허] PAUF 단백질에 특이적으로 결합하는 항체 및 이의 용도 |

|

⑩ 시장규모 |

N/A |

|

⑪ 기타사항 |

- |

(라) 기술경쟁력 개요

당사는 HD201, HD204의 상업화업무를 진행함에 있어 의약품생산만을 담당한 것이 아닌 당사의 특허기술 확장을 비롯하여 해당 파이프라인의 공정개발 및 대체원료 개발을 통해 원가경쟁력을 확보하기 위한 개발업무를 다년간 진행하였습니다.

① 특허생산기술

제1공장의 전공정 Single-use 시스템 채택, Upstream(배양) 및 Downstream(정제) 공정의 완벽한 분리로 오염에 대한 리스크 및 이로 인한 실패위험을 감소시키고, 생산 공정 중 배양에서는 N-1 Perfusion (Cell 농축)의 적용으로 생산기간 단축 및 배양기 숫자를 절감하여 효율적이고 경제적인 공정을 구현하였습니다. 특히, 중공사막필터(Hollow Fiber Filter, HF)를 이용한 TFF (Tangential Flow Filtration)를 Perfusion 공정에 적용함으로써 일반적으로 사용되는 ATF (Alternating Tangential Flow Filtration)에 비해 비용 면에서 한층 더 유리한 공정 구축하였습니다. 정제공정에서는 단일클론 항체 정제에 일반적으로 사용하는 Protein A 크로마토그래피(Lock and Key 원리로 정제 효율이 높으나 고가의 레진 사용)가 아닌 양이온 교환 크로마토그래피를 사용하여 정제하는 기술을 확보, 적용함으로써 Protein A 정제에서 얻을 수 있는 동등한 효율로 항체의 품질은 유지하면서 비용은 획기적으로 절감시킬 수 있는 공정을 적용하여 보다 가격 경쟁력 있는 생산이 가능하도록 하였습니다. 해당 정제방법에 대한 특허정보진흥센터는 특허 생존지수 295.1(MAX 300)은 상위 5%에 포함되는 S등급으로 평가되며, 매우 우수한 특허로 분류되었습니다. 상업성면에서도, 유사기술군 평균 64.7%에 비해 월등히 높은 84.0%를 보여주었으며, 2032~2033년까지 한국, 미국, 일본, 유럽, 중국에서 독점적 유지가 가능하고, 유사한 성질을 가진 항체(단백질)정제에서도 활용하는 등 유사기술의 확장 가능성이 있다고 분석되고 있습니다(특허정보진흥센터 분석, 2019.08.30).

② 대체원료 개발

항체 의약품의 생산 공정에서 배양 공정을 통하여 세포를 증식시키며, 증식에 따른 단백질 발현 정도에 의해 생산성이 결정됩니다. 또한, 단백질을 발현하는 세포는 살아있는 세포로서 이의 증식과정에서 영양분을 공급하는 배양액과 세포주의 적합성이 생산성에 많은 영향을 주고 있습니다. 당사는 세포주에 따른 각각의 다른 영양 요구 특성으로 인해 일반적으로 시장에서 구입할 수 있는 배양액으로는 각각의 특성에 따른 다른 영양 요구를 반영할 수 없다고 판단하여, 각 파이프라인별 대체원료개발을 진행해 왔으며, 그 중 2017년부터 국내의 협력사와 HD201(허셉틴 바이오시밀러)에 적합한 배양액의 공동 개발을 진행한 결과 임상 1, 3상 시료 생산 시 사용되었던 13 종의 배양 첨가물들을 단일 제품화하여, 세포 배양 배지 준비 공정의 효율성을 증대시키고 항체 발현에 필수적으로 요구되는 L-methionine sulfoximine(MSX)의 원료의 단가를 획기적으로 감소시켰습니다.

이후, HD201 항체의 생산성 증대를 위하여, 세포 배양액 교체 연구를 수행하였으며, 현재 연구용 규모의 배양에서 약 2배 정도의 생산성을 확보하였습니다. 기존 공정의 규제기관(유럽 EMA) 승인 이후, 신규 공정에 대한 허가 획득을 위해 설계기반 품질고도화 (QbD) 연구를 수행 중이며 이를 통해 기존 공정과 동등한 품질이 확보된 공정을 확립할 예정입니다.

PBP1502의 경우, 2019년 200L scale에서 수 g/L 이상의 항체 발현률을 보이는 공정을 확립하였습니다. 현재 동사에서는 기존 공정보다 30% 이상 생산성이 높으며 동시에 세포 배양 배지 단가를 낮출 수 있는 대체 배양액을 협력사와 공동 개발 중이며 그 결과 기존대비 약 50%정도 이상의 항체 발현할 수 있는 대체 배양액을 확보하였습니다

[대체원료 개발 진행과정]

|

구분 |

내용 |

|

2017년 03월 |

GS supplement Premixture Project 개시 |

|

2018년 04월 |

HD204 배양액 배지 개발 착수 |

|

2018년 03월 |

PBP1502/1510 배양 배지 개발 착수 |

|

2018년 06월 |

PBP1502/1510 초기 배양 배지 선정 |

|

2018년 07월 |

GS supplement Premixture 시제품 개발 완료 |

|

2018년 08월 |

PBP1502/1510 Basal Media/Feed 배지 선정 완료 |

|

2018년 09월 |

HD201 GS supplement Premixture 2000L 생산 투입 |

|

2018년 09월 |

HD201 신공정 파일럿 배지 출시 완료, Test 배양 실시 |

|

2018년 11월 |

PBP1502/1510 Basal Media/Feed 배지 screening 완료 |

|

2019년 08월 |

PBP1502, 고발현하는 세포 배양액 확보 완료 |

|

2020년 03월 |

HD201 신공정 배지 결과 확보 |

③ 최적화된 생산공정 구축기술

오송 제1공장은 설립당시 글로벌임상 진행중인 HD201(허셉틴 바이오시밀러), HD204의 임상의약품 공급 및 생산효율을 최대한으로 높일 수 있도록 공정을 설계하였으며, 공정 변경이 용이하여 유연성이 높은 Single Use 생산방식을 채택하여 고가의 턴오버(Turn-over) 비용을 최소화할 수 있도록 독창적인 설계 및 구현에 성공하였습니다.

이후, 2021년 상반기부터 본격적인 상업 생산에 따른 대량생산 및 급부상하고 있는 바이오의약품 위탁서비스 수요에 대응하기 위하여 제1공장은 다품종ㆍ소규모생산, 제2공장은 다품종ㆍ대규모생산에 가장 최적화된 생산공정을 구축하여 고객사의 가격 경쟁력 향상을 지원하게 될 것입니다.

▣ 전공정-Single Use 생산방식 국내 최초 도입

바이오의약품은 효능의 발전만큼이나 제조방식에서도 많은 발전이 있었으며, 바이오의약품 제조공정에서 Cross Contamination(교차감염)이 중요한 리스크로 부상하게 되었습니다. 특히, 현재 경쟁사가 채택하고 있는 Stainless Steel 배양 방식에서는 대용량 생산이 가능한 장점이 있는 반면에, 오염에 노출 될 경우, 근본 원인의 파악 및 정상가동화에 많은 노력과 시간을 투자해야 하는 단점이 있습니다.

교차오염을 예방하기 위하여 1회용 Bag을 활용한 Single use 생산 방식이 새롭게 등장하였고, 당사는 교차오염을 최소화하고자 국내에서 최초로 전공정 Single use에 따른 생산 방식을 채택하고 있습니다. Single use(1회용 Bag 사용) 방식은 교차오염 Risk가 매우 적고, 감염이 된 경우라 하더라도 해당 소모품만을 교체함으로써 Validation 재확인 등 재가동 공백기간이 수일 이내 이므로 경제성이 높습니다. 단 1회용 Bag 등 소모품 비용이 상대적으로 비싼 단점이 있으나, Single use 방식이 점차 보편화됨에 따라 소모품의 부품 소재화 사업이 확대되면서 소모품의 조달 비용도 낮아지고 있는 추세입니다.

|

방식 |

Stainless Steel |

Single Use |

|

장점 |

- 대용량/batch 생산 가능 - Single use방식 대비 소모품비 낮음 |

- Cross Contamination Risk 없음 - 신속한 배치전환 가능(동일한 규모의 Stainless Steel 방식에 비교하여 생산소요 기간이 약 60% 정도 짧음) - 초기 투자비 낮음 - 설비 유지비용 낮음(Cleaning 없음) |

|

단점 |

- 초기 투자비 높음 - 반복 사용으로 인한 Cross Contamination Risk - 설비 유지비용 높음(주기적 Cleaning 작업필요) - 배치 전환 준비 소요시간 |

- 생산량 한계: Max 2,000L (상용화 기준, 일부제조사에서 2,000L 이상도 제조함) - Stainless Steel 방식 대비 소모품비의 비중이 높음 |

▣ ALITA의 배치증산

당사는 제1공장의 엔지니어링 기술과 전공정 Single Use 시스템의 경험을 바탕으로 고객에게 최소한의 비용으로 제조공정에 따라 최적화된 장비 등 시스템을 제공하고 Single Use 대비 낮은 비용적 부담을 발생시키는 생산방식을 고안하였으며 이는 Stainless Steel 생산방식과 Single Use의 장점을 결합한 당사만의 특화된 생산 방식을 제2공장부터 도입할 계획이며, 이를 ALITA Smart Bio Factory 또는 ALITA로 명명하였습니다. ALITA는 높은 유연성 확보와 빠른 배치회전 확보에 기술적 주안점(주1)을 두었으며, Single Use System과 비교시 다음과 같은 장단점을 지니고 있습니다.

주1) 현재 이와 관련된 특허가 진행 중으로 대외비사항은 기재하지 않았습니다.

|

구분 |

Single-use |

ALITA |