|

|

대표이사 등 확인서_2022.03.22 |

사 업 보 고 서

(제 07 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 03월 22일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 본느 |

| 대 표 이 사 : | 임 성 기 |

| 본 점 소 재 지 : | 서울특별시 강남구 선릉로90길 14(대치동, 프레티늄빌딩) |

| (전 화) 02-6423-4350 | |

| (홈페이지) http://www.bonne.co.kr | |

| 작 성 책 임 자 : | (직 책) 전무 (성 명) 최 종 국 |

| (전 화) 02-6423-4350 | |

【 대표이사 등의 확인 】

|

|

대표이사 등 확인서_2022.03.22 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | 2 | - | 6 | 2 |

| 합계 | 4 | 2 | - | 6 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

주식회사 아토세이프 | 사업의 다각화 |

| 주시회사 큐브릭코퍼레이션 | 사업의 다각화 | |

| 연결 제외 |

- | - |

| - | - |

주1) 당사는 주식회사 아토세이프에 대하여 총인수대금 24,800,400,000원 중에 02월 05일에 중도금 9,000,000,000원 양수예정일인 02월 19일에 잔금 15,800,400,000원을 양도인에게 현금으로 지급완료 하였습니다.(2021.02.04 주요사항보고서 공시 참조)

주2) 당사는 주식회사 큐브릭코퍼레이션에 대하여 총인수대금 3,000,000,000원 중에 02월 03일에 중도금 900,000,000원 양수예정일인 02월 26일에 잔금 2,100,000,000원을 양도인에게 현금으로 지급완료 하였습니다.(공시대상에 해당하지 아니함)

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 코스닥시장 | 2018년 10월 29일 | - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "주식회사 본느"라고 하고, 영문으로 "Bonne Co.,Ltd"라고 표기합니다.

3. 설립일자 및 존속기간

당사는 2009년 3월 9일에 설립되었으며, 2018년 10월18일 에이치엠씨아이비제3호기업인수목적(주)와 합병 2018년 10월 29일 코스닥 시장에 합병신주를 상장 하였습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

주 소: 서울특별시 강남구 선릉로90길 14(대치동, 프레티늄빌딩)

전화번호: 02-6423-4350

홈페이지: http://www.bonne.co.kr

5. 중소기업 해당 여부

당사는 중소기업기본법 제2조에 의한 중소기업에 해당됩니다.

6. 주요 사업의 내용 및 향후 진출하려는 신규 사업

당사는 화장품 제조업을 주요 사업으로 영위하고 있으며, 자세한 내용은 "Ⅱ 사업의 내용"을 참조하시기 바랍니다.

7. 신용평가에 관한 사항

해당사항 없습니다.

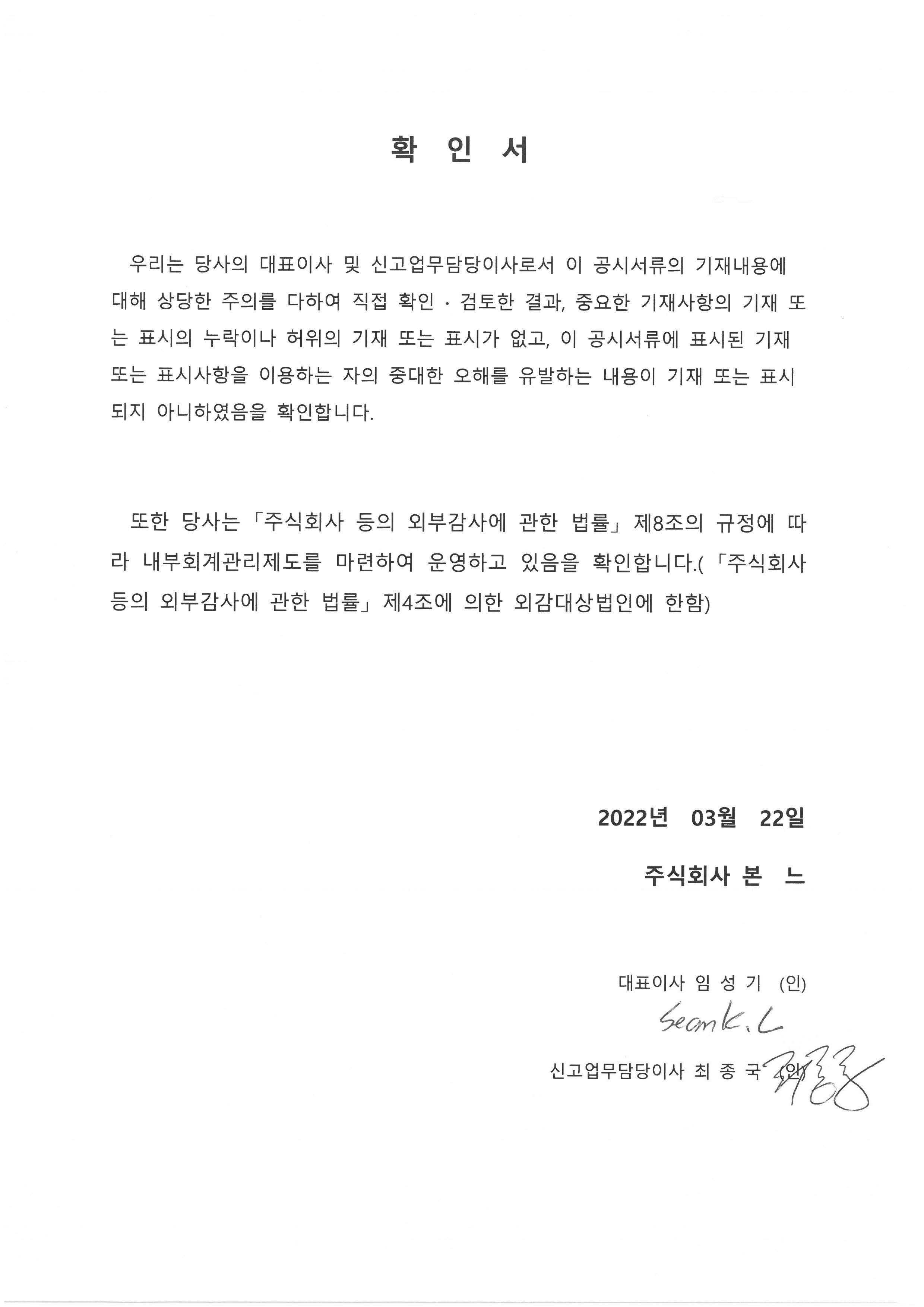

8. 회사의 조직도

|

|

조직도_(주)본느 |

2. 회사의 연혁

당사의 명칭은 "주식회사 본느"라고 하고, 영문으로 "Bonne Co.,Ltd"라고 표기합니다. 당사는 2009년 3월 9일에 설립되었습니다.

|

일 자 |

내 용 |

|---|---|

|

2009. 03 |

주식회사 본느 법인 설립 자본금 50백만원 경기도 성남시 분당구 야탑동 283-6 101호 |

|

2009. 07 |

본점 소재지 변경 경기도 성남시 분당구 구미동 18 시그마2오피스텔 C동 509호 |

|

2009. 09 |

A.S. Watson Group OEM 계약 체결 |

|

2010. 02 |

대만 ORIKS OEM 계약 체결 |

|

2010. 12 |

2010년 무역의 날 백만불 수출의 탑 수상 |

|

2011. 03 |

본점 소재지 변경 경기도 성남시 분당구 구미동 18 시그마2오피스텔 A동 425호 |

|

2011. 10 |

싱가폴 & 말레이시아 Mannings, Guardian OEM 계약 체결 |

|

2011. 12 |

2011년 무역의 날 삼백만불 수출의 탑 수상 |

|

2012. 03 |

자사브랜드 “Touch in SOL" 런칭 |

|

2012. 03 |

제국의 아이들’ Touch in SOL 전속 모델 계약 체결 |

|

2012. 04 |

본점 소재지 변경 경기도 성남시 분당구 장미로42, 508호(야탑동, 야탑리더스) |

|

2012. 08 |

에일리’ Touch in SOL 전속 모델 계약 체결 |

|

2012. 12 |

2012년 무역의 날 오백만불 수출의 탑 수상 |

|

2013. 09 |

Apink’ Touch in SOL 전속 모델 계약 체결 |

|

2013. 12 |

한국 E-mart에 제품 런칭(80개 매장) |

|

2014. 02 |

한국 왓슨스, 올리브영, 롭스 240개 매장에 런칭 |

|

2014. 04 |

납입자본금 변경 425백만원 |

|

2014. 10 |

Touch in SOL 브랜드 미국 SEPHORA와 납품 계약 체결 |

|

2015. 03 |

자사 브랜드 유통회사인 (주)터치인솔 100% 지분 보유 |

|

2015. 04 |

대표이사 변경 (김미 대표이사 → 임성기 대표이사) |

|

2015. 06 |

경영혁신형 중소기업(Main-BIZ) 확인서 취득 |

|

2015. 07 |

본점 소재지 변경 경기도 성남시 대왕판교로 670, A동 504호(삼평동, 유스페이스) |

|

2015. 11 |

납입자본금 변경 540백만원 |

|

2015. 12 |

벤처기업확인서 취득 |

|

2016. 03 |

주식 액면 분할 (5,000원 → 500원) |

|

2016. 03 |

무상증자 200% 실시 (1,080,900주 → 3,242,700주) |

|

2016. 05 |

코넥스 시장 신규 상장 |

|

2016. 06 |

본느 상해 유한공사 신규 설립(지분율 100%) |

|

2016. 10 |

뷰티플애비뉴케이 신규 설립(지분율 100%) |

|

2017. 03 |

상장을 위한 지정감사 신청 |

|

2017. 06 |

상환전환우선주의 보통주 전환 (전환 대상 주식수 692,700주) |

|

2017. 10 |

합작법인 Forest Heal Inc. 신규 설립(지분율 50%, Kreassive LLC 50%) |

|

2017. 12 |

감사(이승태) 사임 / 사외이사(이준하) 및 감사(전대철) 신규 선임 |

|

2018. 03 |

본점 이전을 위한 유형자산(사옥) 매매 계약 체결 |

| 2018. 05 | 에이치엠씨아이비제3호기업인수목적(주)와 합병결정(합병비율 1:6.96879028 액면가 100원) 납인자본금 변경 2,909 백만원 |

| 2018.06 | 본점 소재지 변경 서울특별시 송파구 송파대로22길 5-15, 본느빌딩 |

| 2018.10 | 에이치엠씨아이비제3호기업인수목적(주)와 합병 코스닥시장 합병신주 상장 (액면가 100원 주식수 29,097,696주) |

| 2018.12 | BONNE COSMETICS,INC 미국법인 신규 설립(지분율 100%) |

| 2019.05 | 납인자본금 변경 3,009백만원(액면가 100원 30,097,696주) |

| 2019.07 | 우리사주조합 유상증자 결정(액면가 100원 주식수 30,699,596주) 납입자본금 변경 3,069백만원 |

| 2019.12 | 터치인솔 지분율 변동 (지분율 100%-> 91.33%) |

| 2020.02 | 제2회 무기명식 이권부 무보증 사모 전환사채 발행(150억) |

| 2020.04 | 터치인솔 지분율 변동 (지분율 91.33% -> 89.19%) |

| 2021.02 | 제3회 무기명식 이권부 무보증 사모 전환사채 발행(120억) |

| 2021.02 | (주)아토세이프 지분 인수(지분율 68.89%) |

| 2021.02 | (주)큐브릭코퍼레이션 지분 인수(지분율 50.00%) |

| 2021.03 | 본느B2B플랫폼 오픈 |

| 2021.12 | 본점소재지변경 서울특별시 강남구 선릉로90길 14(대치동, 프레티늄빌딩) |

3. 자본금 변동사항

자본금 변동추이

| (단위 : ) |

| 종류 | 구분 | 당기말 | 06기 (2020년말) |

05기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 30,699,596 | 30,699,596 | 30,699,596 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | 3,069,959,600 | 3,069,959,600 | 3,069,959,600 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,069,959,600 | 3,069,959,600 | 3,069,959,600 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 30,699,596 | - | 30,699,596 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 30,699,596 | - | 30,699,596 | - | |

| Ⅴ. 자기주식수 | 40 | - | 40 | 주식매수청구 및 합병신주발행 단주 취득 | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 30,699,556 | - | 30,699,556 | - | |

자기주식 취득 및 처분 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 40 | - | - | - | 40 | 주식매수청구 및 합병신주발행 단주 취득 | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 40 | - | - | - | 40 | - | ||

| - | - | - | - | - | - | - | |||

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 29일 | 제6기 정기주주총회 |

【제8조의 2】주식 등의 전자등록 회사는 주식·사채 등의 전자등록에 관한 법률 제2조 제1호에 따른 주식 등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식 등을 전자등록 하여야 한다. 다만, 회사가 법령에 따른 등록의무를 부담하지 않는 주식등의 경우에는 그러하지 아니할 수 있다. |

비상장 사채 및 주식등 의무등록대상 제외 |

| 2021년 03월 29일 | 제6기 정기주주총회 |

【제12조】신주의 배당기산일 회사가 정한 배당기준일 전에 유상증자, 무상증자 및 주식배당에 의하여 발행한 주식에 대하여는 동등배당한다. |

동등배당 조문신설 |

| 2021년 03월 29일 | 제6기 정기주주총회 |

【제17조】전환사채의 발행 ①이 회사는 다음 각 호의 어느 하나에 해당하는 경우 사채의 액면총액이 700억원을 초과하지 않는 범위 내에서 이사회 결의로 주주 외의 자에게 전환사채를 발행할 수 있다 ②~④ (현행과 같음) ⑤전환으로 인하여 발행하는 신주에 대한 이익의 배당에 대하여는 제12조의 규정을 준용한다. |

전환사채 발행한도 증액 및 전환사채를 주식으로 전환하는 경우 이자의 지급에 관한 내용 삭제 |

| 2021년 03월 29일 | 제6기 정기주주총회 |

【제18조】신주인수권부사채의 발행 ①이 회사는 다음 각호의 어느 하나에 해당하는 경우 사채의 액면총액이 700억원을 초과하지 않는 범위 내에서 이사회 결의로 주주 외의 자에게 신주인수권부사채를 발행할 수 있다. |

신주인수권부사채 발행한도 증액 |

| 2021년 03월 29일 | 제6기 정기주주총회 |

【제43조】감사의 선임 ① (현행과 같음) ② (현행과 같음) ③감사의 선임은 출석한 주주의 의결권의 과반수로 하되 발행주식총수의 4분의 1이상의 수로 하여야 한다. 다만, 상법 제368조의4제1항에 따라 전자적 방법으로 의결권을 행사할 수 있도록 한 경우에는 출석한 주주의 의결권의 과반수로써 감사의 선임을 결의할 수 있다. ④제3항의 감사의 선임 또는 해임에는 의결권 있는 발행주식총수의 100분의 3을 초과하는 수의 주식을 가진 주주(최대주주인 경우에는 그의 특수관계인, 최대주주 또는 그 특수관계인의 계산으로 주식을 보유하는 자, 최대주주 또는 그 특수관계인에게 의결권을 위임한 자가 소유하는 의결권 있는 주식의 수를 합산한다)는 그 초과하는 주식에 관하여 의결권을 행사하지 못한다 |

전자투표 도입시 감사선임의 주주총회 결의요건 완화 |

II. 사업의 내용

1. 사업의 개요

(1) 산업의 특성

1) 회사 사업의 개요

당사는 화장품 업종에 속해있으며, 화장품 관련 ODM(Original Develoopment/Design Manufacturing)사업과 자체 브랜드사업을 중점적으로 영위하는 회사입니다. 당사의 ODM 사업은 제조생산 시설없이 연구개발력을 바탕으로 제품을 자체적으로 개발 및 디자인하여 처방(Formulation)을 제조회사에 제공하고 제조사는 이를 바탕으로 단순 생산을 수행, 제품에 브랜드회사의 상표를 부착 납품하는 방식으로 브랜드 회사는 유통과 판매에만 기업의 역량을 집중할 수 있는 장점이 있으며, 당사는 다양한 기업의 제품을 기획 제조하는 과정에서 경험을 축척 연구개발 및 생산단가를 낮추어 나갈 수 있으며, 빠르게 변화하는 유행에 보다 신속하게 대응할 수 있게 되고, 자체 브랜드 제품 개발에 원가구조를 구축 경쟁력을 향상시킬 수 있습니다.

2) 화장품 사업의 개요

화장품 산업이란 화장품 제조 및 판매, 수입, 유통 등의 사업을 포괄적으로 의미하며, 근래에 들어 정밀화학기술이 요구되는 기술집약적 산업으로서, 전세계적인 미에 대한 관심 증가로 높은 산업성장율을 보이며 높은 부가가치를 창출하는 산업으로 자리 잡게 되었습니다. 특히 "HOLLYWOOD"로 대표되는 미국 영화산업의 발전에 따라부수적인 패션, 메이크업, 헤어스타일 관련 산업의 수요가 높아 졌으며, 이와 밀접한 연관을 가진 화장품 산업은 이 시기 본격적으로 발돋움하기 시작하였습니다. 이후 다양한 원료의 개발, 제조기술의 발전, 마케팅 기법의 고도화 등의 발전이 이루어지며 현재의 화장품 산업을 이루고 있습니다.

화장품의 사전적 정의는 인체를 청결, 미화하여 매력을 더하고 용모를 밝게 변화시키거나 피부, 모발의 건강을 유지 또는 증진하기 위해 사용되는 물품으로써 인체에 대한 작용이 경미한 것을 의미한다고 화장품법 제2조에서 정의 하고 있습니다. 다만,약사법 제2조에 의한 의약품에 해당하는 물품은 제외합니다. 화장품의 이러한 사전적 정의의 기능으로 현대인들에게는 일상 필수품으로 자리잡게 되었습니다.(출처:약사법 제2조 제4호)

과거 화장품 산업은 하나의 화장품 회사에서 기획, 연구, 생산, 브랜딩 및 판매까지 수행하며 발달하였습니다. 단순한 1개의 제품을 생산하더라도 개별 화장품 회사는 모든 기능별 조직을 내재화(In-house)하여야하는 부담이 있었습니다. 이후 경제 발전에 따른 화장품 소비량의 증가, 다양한 종류의 화장품 신규 출현 등 산업 변화로 인하여 개별 화장품 회사는 모든 자사 제품의 프로세스를 내재화하기에는 비용 부담이 높아지게 되었습니다. 또한 급격하게 발전하는 화장품 제조 기술과 Trend 변화 속도에 즉각적으로 대처하기 곤란한 상황이 지속되자 제품의 Process중 분야별로 Out-sourcing('외주가공')과 In-house('내재화')를 구별하여 선택과 집중하는 것이 효율적인 사업 방식으로 대두되었습니다.

이러한 산업 흐름에 따라 초기에는 생산만 전문적으로 영위하는 OEM 제조시설을 갖춘 업체들이 출현하였으며, OEM 업체들의 산업에 대한 이해와 노하우가 축적됨에 따라 역으로 화장품 Brand회사에 제안을 할 수 있는 ODM 기술력을 갖춘 업체들이 등장하기 시작하였습니다. 당사는 설립초기 자본부담이 적으며, 다양한 제품류를 Trend에 맞추어 적시에 공급할 수 있으며, 당사의 최대 강점인 참신한 상품기획력을 바탕으로 이를 극대화할 수 있는 생산설비없는 ODM Business Model을 설정하였으며, 미국, 유럽, 중국 등 다양한 해외 브랜드사를 고객사로 적극 확보함으로써, 외형적 성장을 지속하고 있습니다.

당사는 스킨케어, 바디케어, 메이크업 및 색조 등 다양한 화장품군을 커버하고 있으며, 혁신적이고 감각적인 제품을 빠르고, 효율적인 방식으로 공급하고 있습니다. 이를 통하여 과거 고객사가 내재화했던 기획/연구/생산의 외주를 당사가 담당하고, 고객사는 자신들의 강점인 Branding과 Marketing에 집중하여, 비용이 절감되는 장점으로 당사와 거래관계를 유지하고 있습니다.

3) 화장품의 유형분류 및 당사가 판매하고 있는 제품분류

|

유형분류 |

세세유형분류 |

|---|---|

|

영,유아용 제품류 |

영,유아용 샴푸, 린스, 로션, 크림, 오일, 인체세정용제품, 목욕용 제품 |

|

목욕용 제품류 |

목욕용 오일/정제/캡슐, 목욕용 소금류, 버블배스(bubble baths), 그밖의 목욕용 제품류 |

|

인체 세정용 제품류 |

폼클렌저, 바디클렌저, 액체비누, 외음부세정제, 물휴지, 그 밖의 인체 세정용 제품류 |

|

눈 화장용 제품류 |

아이브로펜슬, 아이라이너, 아이섀도, 마스카라, 아이메이크업 리무버, 그 밖의 눈화장용 제품류 |

|

방향용 제품류 |

향수, 분말향, 향낭, 콜롱, 그 밖의 방향용 제품류 |

|

두발 염색용 제품류 |

헤어틴트, 헤어 컬러스프레이, 염모제, 탈염, 탈색용 제품, 그 밖의두발 염색용 제품류 |

|

색조 화장용 제품류 |

볼연지, 페이스파우더, 페이스 케이크, 리퀴드, 크림, 케이크파운데이션, 메이크업 베이스,메이크업 픽서티브, 립스틱, 립라이너, 립글로스, 립밤, 바디페인팅, 페이스페인팅, 분장용 제품, 그밖의 색조 화장용 제품류 |

|

두발용 제품류 |

헤어 컨디셔너, 헤어토닉, 헤어그루밍에이드, 헤어크림, 헤어로션, 헤어 오일, 포마드, 헤어스프레이, 무스, 왁스, 젤, 샴푸, 린스, 퍼머넌트 웨이브, 헤어스트레이트너, 그 밖의 두발용 제품류 |

|

손발톱용 제품류 |

베이스코트, 언더코트, 네일크림, 네일폴리시, 에나멜, 탑코트, 네일크림, 네일로션, 네일에나멜리무버, 그 밖의 손발톱용 제품류 |

|

면도용 제품류 |

애프터셰이브 로션, 남성용 탤컴, 프리 셰이브 로션, 셰이빙 크림, 쉐이빙폼, 그 밖의 면도용 제품류 |

|

기초 화장용 제품류 |

수렴/유연/영양화장수, 마사지 크림, 에센스,오일, 파우더, 바디제품, 팩,마스크, 눈주위 제품, 로션,,크림, 손/발의 피부 연화 제품, 클렌징워터, 클렌징오일, 클렌징로션, 클렌징크림 등 메이크업리무버, 그 밖의 기초화장용 제품류 |

|

체취 방지용 제품류 |

데오도런트, 그 밖의 체취방지용 제품류 |

| 체모제거용 제품류 | 제모제, 그 밖의 제모 제거용 제품류 |

주1)출처 : 화장품법 시행규칙 (별표3) 화장품 유형과 사용 시의 주의사항. 개정2018.04

| [당사 화장품 유형분류별 매출비중] |

| (단위 : 백만원) |

| 매출분류 (화장품유형분류) |

2021년도 (제7기) |

2020년도 (제6기) |

2016년도 (제5기) |

|---|---|---|---|

| 기초화장용 제품류 | 12,184 | 22,884 | 34,206 |

| 눈 화장용 제품류 | 3,064 | 6,846 | 3,268 |

| 색조화장용 제품류 | 8,265 | 5,489 | 8,293 |

| 기타제품류(세제류 외) | 30,293 | 827 | 1,251 |

| 매출합계 | 53,806 | 36,046 | 47,018 |

주1) 상기 매출 내역은 연결매출액 기준입니다.

(2) 2020년 국내외 산업 트렌드

1) 맞춤형화장품 도입 본격화

식품의약품안전처는 지난 3월 화장품법 일부개정안을 시행하면서 2020년부터 맞춤형화장품 제도를 실시한다고 밝혔으며, 이에 따라 2020년 3월부터 화장품을 덜어 팔거나 섞어 팔 수 있는 맞춤형 화장품판매업이 본격적으로 도입되었습니다.

맞춤형화장품 도입으로 새로운 일자리 창출 등 국내 화장품산업의 긍정적인 역할을 견인 할 것으로 기대하고 있습니다.

2) 화장품 유통채널 트렌드 변화

2000년대 초반 국내화장품 유통 전성기였던 원브랜드숍은 동시다발적인 유통 환경과 소비패턴의 변화에 따라 최근 점포수가 급격하게 줄어들고 있으며, 최대 경쟁자인 헬스앤뷰티(H&B)스토어 시장 잠식이 가장 큰 용인으로 관측되고 있습니다

올리브영, 랄라블라, 시코르, 롭스 등 대기업이 주도하는 H&B스토어들은 꾸준히 성장하고 있으며, 이와 비슷한 오프라인 멀티화 추세가 지속되고 있습니다

온라인으로 구매할 수 있는 화장품브랜드가 많아진 것도 로드숍 성장세가 꺾인 주요 원인중에 하나이며, 특히 국내 화장품 업계는 소셜네트워크(SNS)를 사업의 핵심도구로 활용하고 있습니다.

단순히 제품의 홍보차원에서 끝나는 것이 아니라 제품의 개발 단계부터 판매까지 SNS 중심으로 운영해 실제 매출과 고객 유입률에도 긍정적인 효과를 보고 있습니다.

3) OEM, ODM 업체 지속 성장

최근 글로벌 무역환경 불확실성 등 대내외 여건 악화로 화장품산업도 침체된 분위기인 가운데 국내 화장품 OEM, ODM업체가 비교적 선전한 것으로 나타나고 있습니다최근 화장품의 판매채널이 다양해짐에 따라 중소 화장품 업체의 시장 진출이 용이 해졌으나 대부분은 자체 생산시설을 갖추고 있지 않아 국내 OEM, ODM 업체에 위탁 생산을 하고 있습니다. 이처럼 화장품산업에서의 유통채널의 변화와 브랜드 다양화로 위탁생산업체의 필요성은 점점 늘어날 전망입니다.

4) 글로벌 착한가치, 착한소비 시대

글로벌 화장품산업에서 피부와 환경 모두를 생각하는 착한가치, 착한소비가 부상하고 있습니다. 제품에 들어가는 성분부터 브랜드가 추구하는 가치가 올바른지를 따지는 소비가 늘고 있습니다.

특히 동물 실험을 하지 않는 비건 뷰티 제품들이 뜨고 있으며, 그 밖에도 제품의 용기를 플라스틱이 아닌 친환경 소재로 개발하거나 공병을 모아 재활용하는 브랜드들도 늘고 있습니다. 하지만 국내에서는 친환경 성분을 사용하거나 친환경 소재로 제품을 만드는 일은 추가적인 비용이 소요되는 만큼 기본 단가를 낮추기 위해서는 많은 브랜드들의 착한경영에 동참이 필요할 것으로 보입니다

5) 할랄화장품시장 부상

최근 화장품산업에서는 새로운 시장에 대한 열망으로 할랄 시장이 부상하기 시작하였습니다. 최근 한류의 열풍과 함께 이슬람권에서는 한국 화장품에 대한 관심이 상당이 높아지고 있습니다

현재 무슬림 인구는 약 20억 명 수준이며, 할랄 시장규모도 2조 달러로 전망하고 있습니다. 무슬림 인구증가율과 경제성장률을 고려 앞으로의 할랄 시장은 향후 밝을 것으로 기대하고 있으며, 국내 화장품산업계는 할랄화장품을 적극 수출하는 등 다변화의 길을 모색하고 있습니다

출처 2019.11 한국보건산업진흥원 화장품산업분석보고서

|

|

국내총생산 |

|

|

국내그래프 |

(3) 산업의 성장성

1) 세계 화장품산업 동향

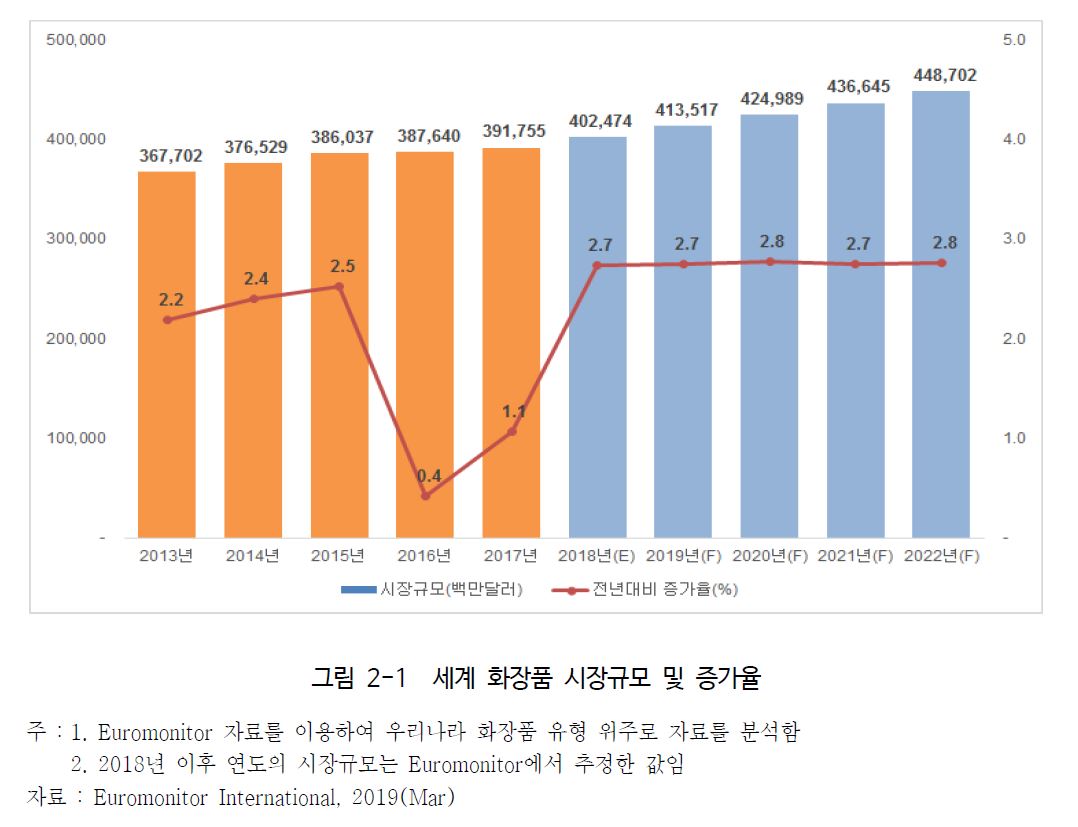

글로벌 화장품 산업은 전 세계적 불황에도 불구하고 수요를 지속적으로 창출해내는 미래 유망산업으로 위상을 넓혀가고 있습니다. 특히 새로운 소비트렌드 부상과 신흥시장의 발전 가능성으로 앞으로의 성장이 더욱 기대되는 산업입니다.

산업규모는 2017년 4,648억 달러로 소득수준 상승에 따른 소비층 확대, 항노화 시장 등 새로운 시장 성장 등으로 안정적인 성장세를 유지 규모로 전년 대비 5.2%의 높은 성장세로 전환 하였으며, 2022년 세계화장품 시장규모는 4,487억달러 연평균 5% 꾸준한 증가세를 보일 것으로 전망하고 있습니다

|

|

세계 |

| [글로벌 화장품 시장규모 추이] |

| (단위:억 달러, %) |

| 구분 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년(E) | 2020년(E) | 2021년(E) | 2022년(E) |

| 시장규모 | 4,716 | 4,372 | 4,417 | 4,648 | 4,932 | 5,187 | 5,456 | 5,735 | 6,029 |

| 증가율 | 0.4 | -7.3 | 1.0 | 5.2 | 6.1 | 5.2 | 5.2 | 5.1 | 5.1 |

출처 : KOTRA글로벌 화장품 산업백서. 2018.10

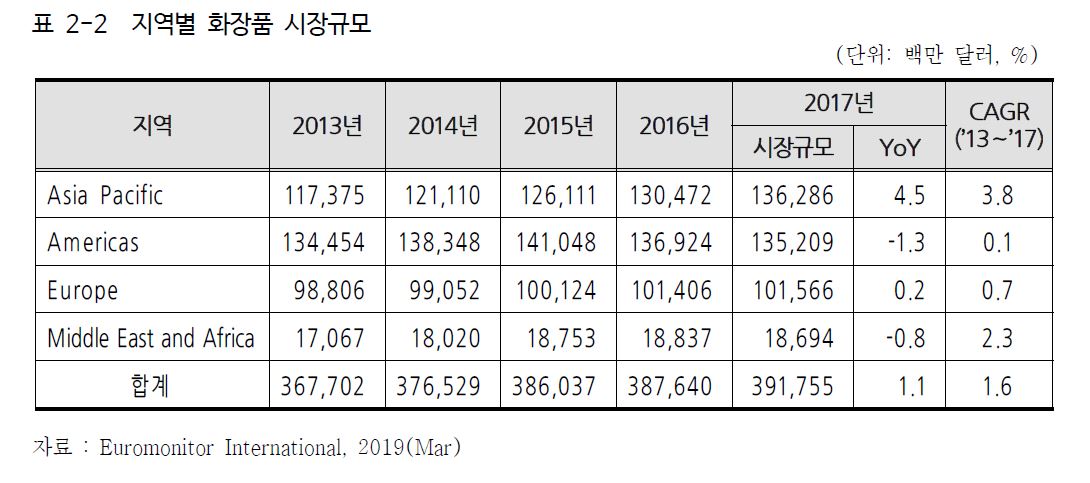

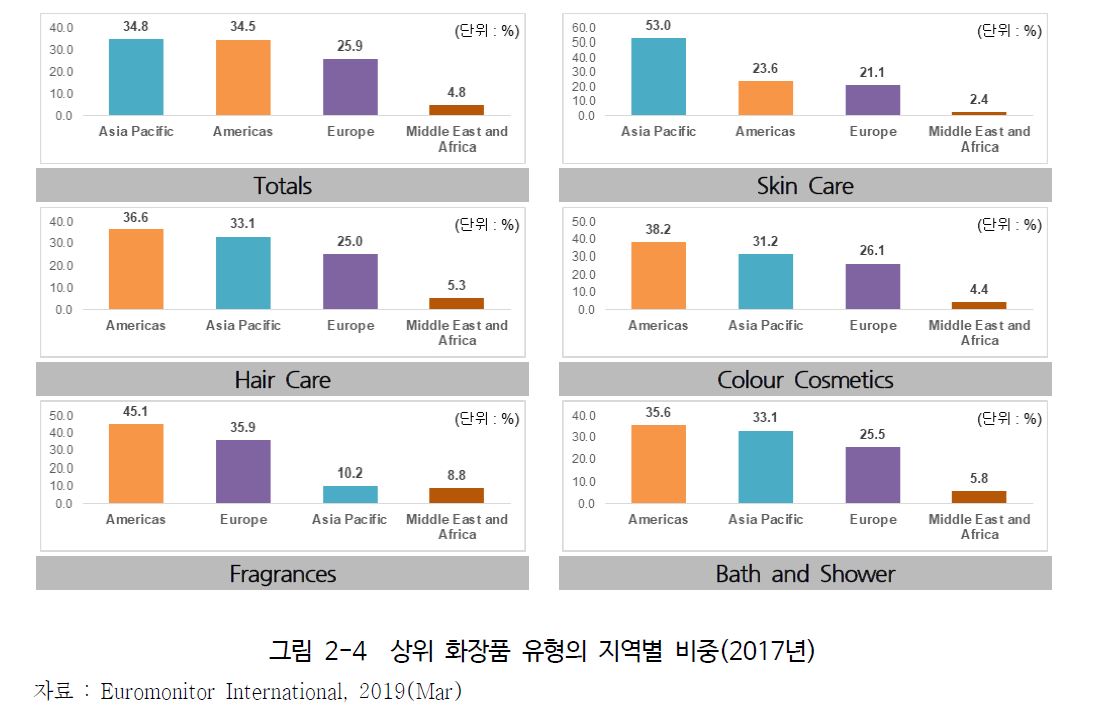

지역별 시장규모를 살펴보면, 아시아/태평양이 1.363억달러(전년대비+4.5%)로 가장 크며, 이어서 아메리카 지역이 1.352억 달러, 유럽이 1,016달러 순으로 나타나고 있습니다.

유럽과 북미가 주요 시장을 형성, 아시아를 비롯한 신흥시장이 높은 성장세를 시현할 전망입니다. 아시아는 1,363억 달러로서 권역별 최대 규모의 시장 형성(2017)하였으며, 2017~22년간 연평균 6.7%의 높은 성장세를 지속할 전망입니다. 유럽과 북미는 각각 1,060억 달러, 940억 규모로 세계 2, 3위 시장을 형성하고 있으며, 향후 5년간 연평균 성장률은 유럽과 북미가 각각 3.5%, 3.9%로서 아시아 및 기타 신흥시장에 비해 낮을 전망입니다. 중남미 시장은 전통적으로 화장품 사용이 활발한 지역으로서, 654억 달러의 시장규모로서 세계 4위의 시장이며, 2017~22년간 연평균 6.2%의 높은 성장세를 이어갈 전망입니다.중동/아프리카, CIS시장은 각각 247.6억 달러, 141.5억 달러 규모로서, 2017~22년간 7.8%, 4.5%의 연평균 성장을 시현할 전망으로 보입니다.

|

|

지역 |

| [권역별 화장품 시장규모 전망과 연평균 성장률] |

| (단위: 백만달러, %) |

| 국가별 | 2017년 | 2018년 | 2019년 | 2020년 | 2021년 | 2022년 | CAGR ('17~'22) |

| 전 세계 | 464,835 | 493,248 | 518,706 | 545,642 | 573,468 | 602,921 | 5.3 |

| 아시아 | 147,644 | 158,064 | 168,186 | 179,429 | 191,393 | 204,122 | 6.7 |

| 유럽 | 105,996 | 112,249 | 115,468 | 119,071 | 122,374 | 125,626 | 3.5 |

| 북미 | 94,035 | 98,070 | 102,017 | 105,949 | 109,816 | 113,766 | 3.9 |

| 중남미 | 65,403 | 69,306 | 73,748 | 78,215 | 83,099 | 88,453 | 6.2 |

| 중동 아프리카 |

24,760 | 32,434 | 34,965 | 37,613 | 40,368 | 43,473 | 7.8 |

| CIS | 14,151 | 14,811 | 15,565 | 16,226 | 16,924 | 17,622 | 4.5 |

| 대양주 | 7,780 | 8,314 | 8,758 | 9,138 | 9,495 | 9,859 | 4.9 |

출처 : KOTRA글로벌 화장품 산업백서. 2018.10

국가별 화장품 시장의 경우 미국/중국/일본이 3대 시장을 형성, 중국은 향후 높은 성장세를 시현할 것으로 전망됩니다. 미국 화장품 시장 규모는 2017년 860억 달러로서세계시장의 18.5% 차지하는 제1위 시장입니다. 하지만 중국, 브라질, 인도 등 신흥시장의 높은 성장세에 따라 시장점유율이 2017~2022년간 18.5%에서 17.3%로 다소 감소할 전망입니다. 중국시장은 535억 달러의 제2위 시장으로서, 세계시장의 11.5% 점유하고 있습니다. 2017~22년간 연평균 8.7%의 높은 성장률을 기록하면서 2022년 세계시장 점유율을 13.5%로 확대할 전망입니다. 특히 선진국 중 일본(361억 달러), 독일(186억), 영국(164억), 프랑스(145억)가 큰 시장을 형성하고 있으나, 향후 시장점유율은 축소될 전망입니다. 또한 신흥국 중에는 브라질(321억 달러), 인도(136억) 등이 주도하는 가운데, 러시아(109억) 역시 주요 시장을 형성하고 있습니다.

| [화장품 시장규모 TOP20 국가(2017)] |

| (단위: 백만 달러) |

| 순위 | 국가명 | 2017년 | 2018년 | 2019년 | 2020년 | 2021년 | 2022년 | CAGR ('17~'22) |

비중 ('17) |

비중 ('22) |

| 1 | 미국 | 86,071 | 89,640 | 93,282 | 96,920 | 100,504 | 104,161 | 3.9 | 18.5 | 17.3 |

| 2 | 중국 | 53,494 | 58,768 | 63,620 | 69,321 | 75,175 | 81,313 | 8.7 | 11.5 | 13.5 |

| 3 | 일본 | 36,072 | 37,619 | 39,060 | 40,168 | 41,247 | 42,335 | 3.3 | 7.8 | 7.0 |

| 4 | 브라질 | 32,129 | 34,572 | 37,158 | 39,870 | 42,954 | 46,386 | 7.6 | 6.9 | 7.7 |

| 5 | 독일 | 18,638 | 19,790 | 20,316 | 20,873 | 21,312 | 21,723 | 3.1 | 4.0 | 3.6 |

| 6 | 영국 | 16,430 | 17,262 | 17,829 | 18,481 | 19,113 | 19,737 | 3.7 | 3.5 | 3.3 |

| 7 | 프랑스 | 14,546 | 15,226 | 15,494 | 15,830 | 16,142 | 16,468 | 2.5 | 3.1 | 2.7 |

| 8 | 인도 | 13,581 | 14,534 | 15,664 | 16,986 | 18,464 | 20,119 | 8.2 | 2.9 | 3.3 |

| 9 | 한국 | 12,560 | 12,791 | 12,930 | 13,086 | 13,247 | 13,426 | 1.3 | 2.7 | 2.2 |

| 10 | 이탈리아 | 11,174 | 11,746 | 11,975 | 12,244 | 12,460 | 12,706 | 2.6 | 2.4 | 2.1 |

| 11 | 러시아 | 10,875 | 11,380 | 11,856 | 12,286 | 12,683 | 13,066 | 3.7 | 2.3 | 2.2 |

| 12 | 멕시코 | 9,448 | 10,211 | 10,863 | 11,475 | 12,066 | 12,702 | 6.1 | 2.0 | 2.1 |

| 13 | 스페인 | 8,382 | 8,888 | 9,138 | 9,437 | 9,715 | 10,003 | 3.6 | 1.8 | 1.7 |

| 14 | 캐나다 | 7,972 | 8,430 | 8,735 | 9,029 | 9,313 | 9,605 | 3.8 | 1.7 | 1.6 |

| 15 | 호주 | 6,827 | 7,319 | 7,731 | 8,088 | 8,422 | 8,765 | 5.1 | 1.5 | 1.5 |

| 16 | 태국 | 5,838 | 6,152 | 6,503 | 6,956 | 7,470 | 8,045 | 6.6 | 1.3 | 1.3 |

| 17 | 아르헨 | 5,444 | 5,712 | 6,305 | 6,730 | 7,158 | 7,623 | 7.0 | 1.2 | 1.3 |

| 18 | 인니 | 5,030 | 5,603 | 6,160 | 6,872 | 7,804 | 8,820 | 11.9 | 1.1 | 1.5 |

| 19 | 폴란드 | 4,597 | 5,062 | 5,268 | 5,532 | 5,799 | 6,074 | 5.7 | 1.0 | 1.0 |

| 20 | 이란 | 3,505 | 4,086 | 4,667 | 5,272 | 5,951 | 6,754 | 14.0 | 0.8 | 1.1 |

출처 : KOTRA글로벌 화장품 산업백서. 2018.10

|

|

유형 |

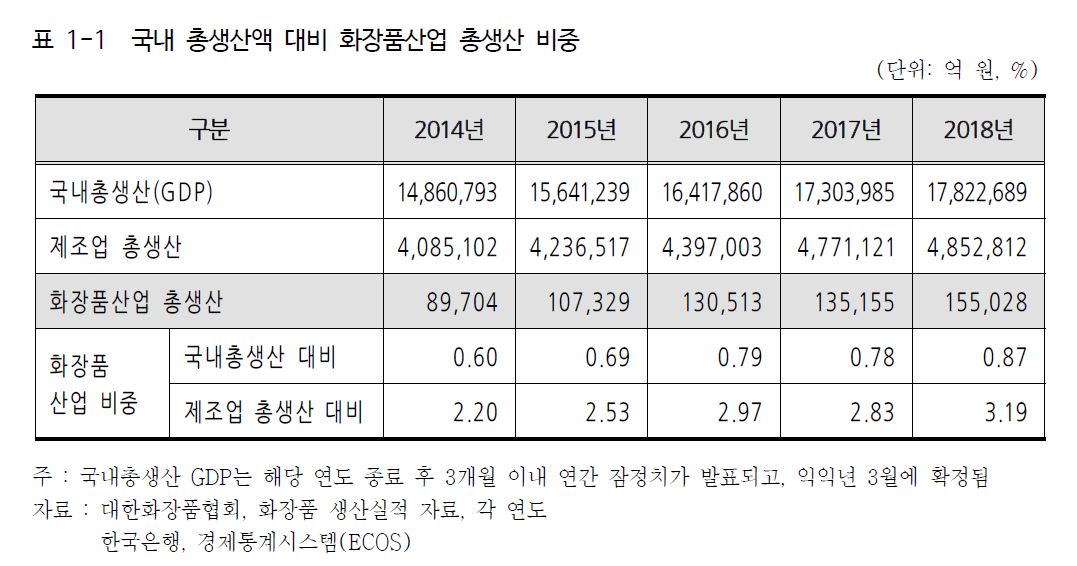

2) 국내 화장품산업 동향

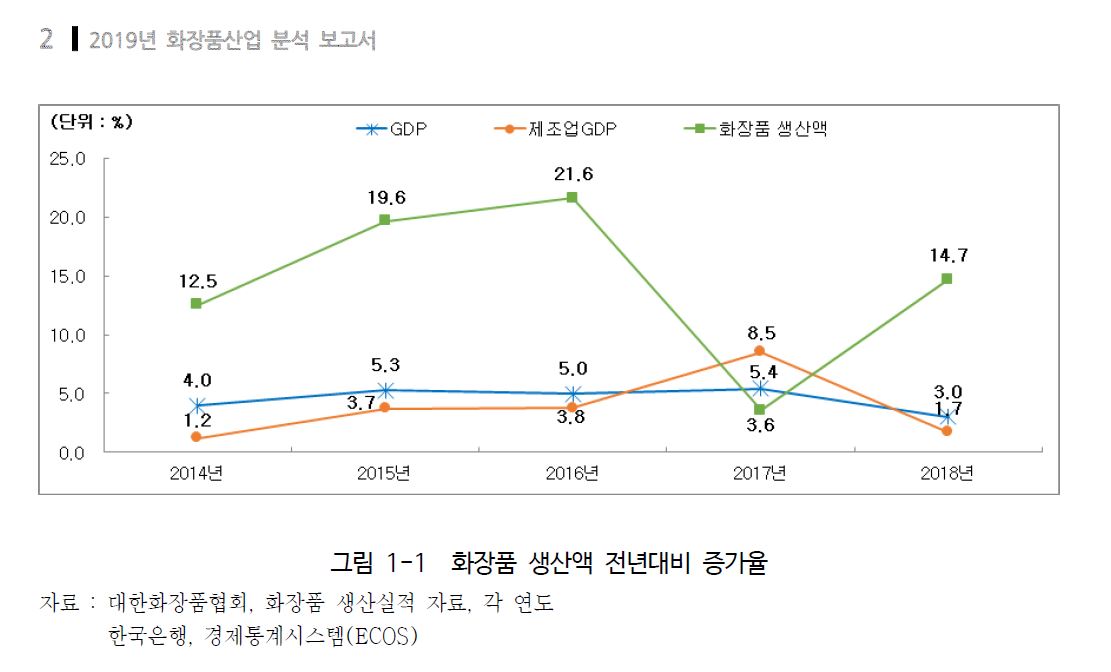

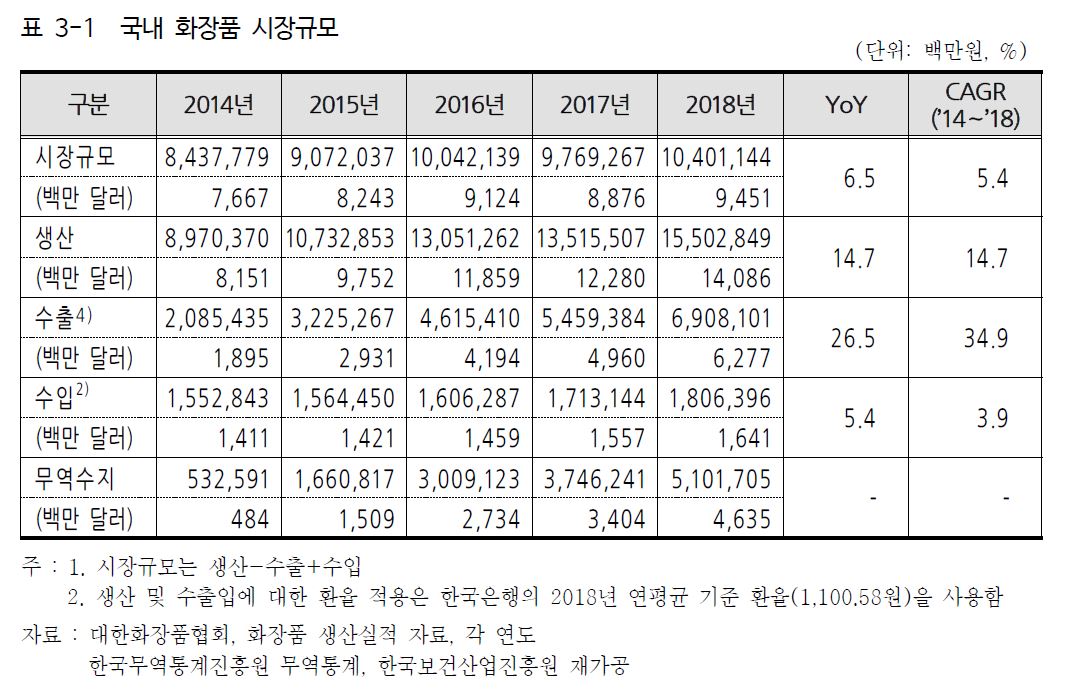

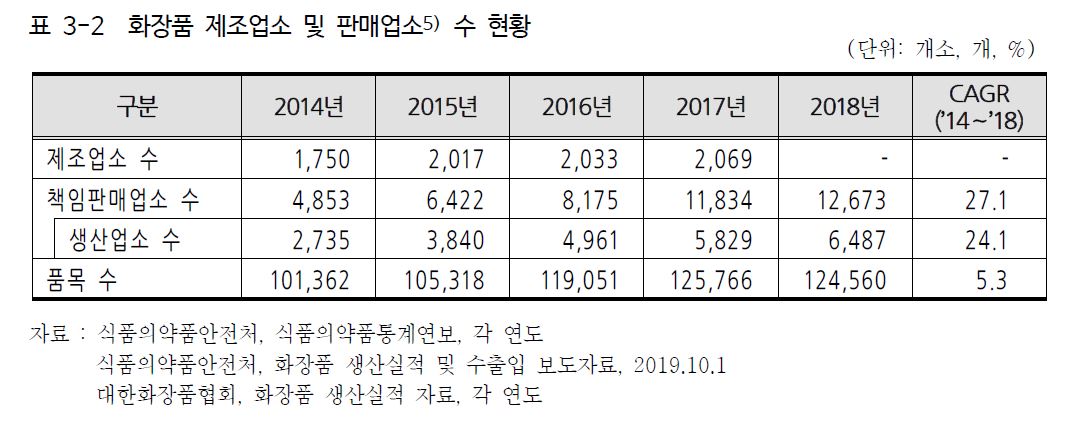

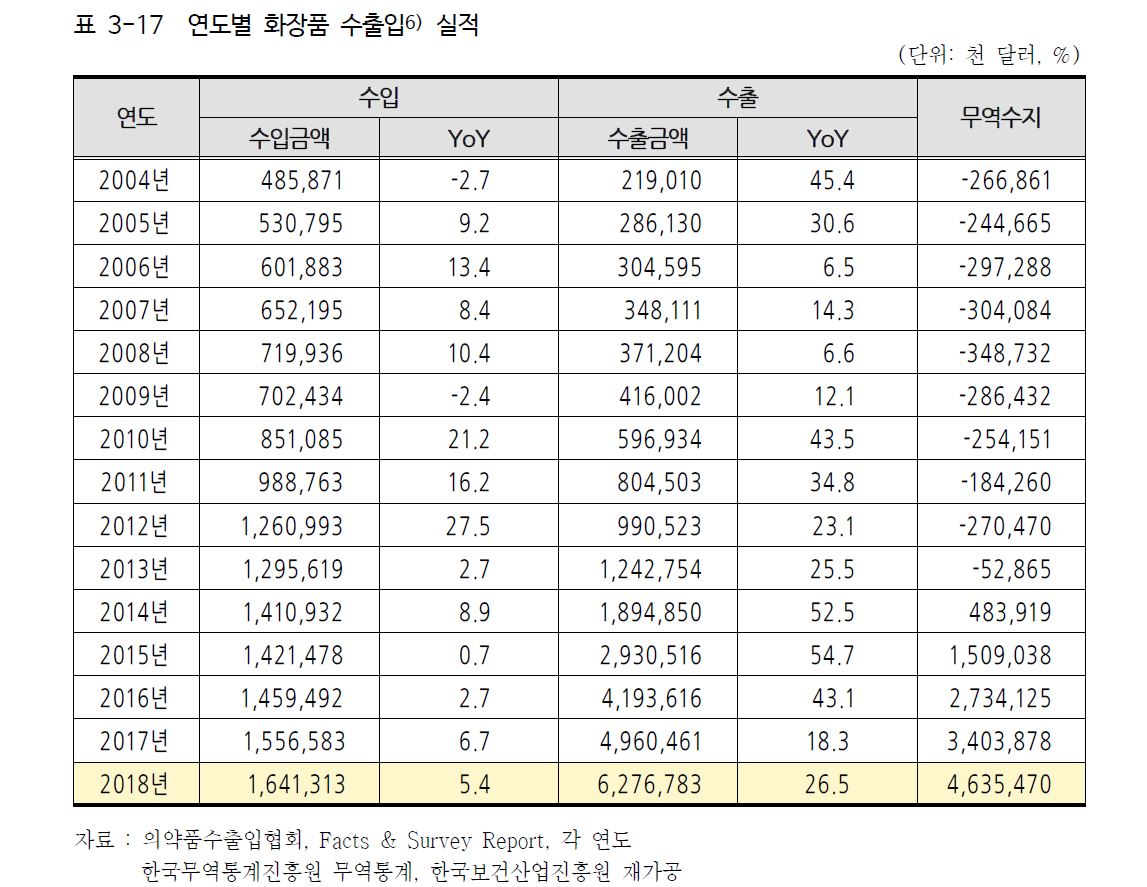

2018년 국내 화장품 생산 및 수출입 현황자료를 이용하여 산출한 시장규모는 전년대비 6.5% 증가한 10조4,011억원으로 나타났으며, 연평균성장율(2014~18년) 또한 5.4%로 꾸준한 성장세를 보이고 있습니다

국내화장품산업 총생산규모는 15조5,028억원으로 전년대비 14.7% 증가 했습니다.

최근 5년 연평균(2014~18년) 증가율이 14.7%로 매년 10% 이상 지속 성장하는 것으로 나타났습니다.

화장품 수출은 해마다 빠른 속도로 증가하여 2018년 6조9,081억원으로 전년대비 26.5% 증가 했으며, 수입도(1조8,064억원) 전년대비 5.4% 증가하여 국내 화장품의 뚜렷한 수출 성장세가 지속되고 있으며, 2018년 무역수지는 2014년 흑자전환 이후 4년 새 약10배 증가한 것으로 나타나고 있습니다

|

|

시장규모 |

|

|

제조,판매업수 |

|

|

연도별화장품수출입 |

과거에는 색조화장품은 인지도가 높은 해외 브랜드의 선호도가 높았으나, 최근 국내 브랜드의 합리적 가격과 다양한 제형, 제품 차별화 등을 강점으로 국내외 고객을 공략하고 있습니다. 색조화장품 특성상 유행에 민감하고 정보를 빨리 받아들이는 한국 고객의 특성을 빠르게 파악하고, 상품으로 개발해 출시하는 국내 브랜드의 대응력은 해외 브랜드와 비교했을 때 큰 장점으로 작용하고 있습니다,

색조화장품 시장의 상대적 강세는 중장기적으로 지속될 것으로 예상됩니다. 색조화장품은 피부에 흡수시키는 용도가 아니며 지속적으로 바꿔 사용하는 패션 아이템의 성향이 짙습니다. 따라서 어느 정도 품질 경쟁력이 확보되어 있다면 패션 재화에 대한 소비처럼 정성적인 소비 욕구 강화와 함께 구매 빈도와 구매량의 동시 증가가 가능한 영역입니다.

2. 주요 제품 및 서비스

당사는 2009년 3월 설립된 화장품 개발 및 제조기업으로 현재 OEM 및 ODM 사업과 자체 Brand를 통한 화장품 제조업을 영위하고 있습니다. 설립 이후 해외 Retail PB브랜드 및 색조화장품 Brand ODM(OEM) 사업을 통해 성장해왔으며, 그 간의 경험으로 제품의 기획 및 생산에 대한 노하우를 축적해왔습니다. 당사는 이러한 경험을 바탕으로 2012년부터 자체브랜드사업을 개시하였으며, 현재 관계사로 100% 지분을 보유하고 있는 ㈜터치인솔(당사의 브랜드를 유통하는 유통법인), (주)뷰티플애비뉴케이, 본느화장품(상해)유한공사(Sephora China 와 CO-Brand 제품인 Stage-Q 제품 개발 및 제조 법인),BONNE Cosmetics.INC(미국 자사몰 운영 및 마케팅 법인)가 있으며,. 당사는 아래와 같은 자체 브랜드를 보유하고 있으며, 각각의 브랜드별 타깃국가 및 연령대 , 목표시장특성에 맞게 런칭 되어 있으며, 다음과 같습니다.

| [자체 브랜드 현황] |

|

Brand Name |

Brand Concept |

Category |

Market Area |

||

|---|---|---|---|---|---|

|

화려한 컬러감과 독특한 개성을 지닌 한류스타들의 celebrity make-up 메이크업과 시크하고 깊이 있는 매력을 지닌 프로모델들의 백스테이지 메이크업을 담아낸 trendy & stylish brand |

색조화장 |

Asia, US, China |

||

|

PROFESSIONAL , INTENSIVE, EMOTIONAL 한 제품으로 전문가와 함께하는 피부의 다양한 고민과 문제, 피부의 현상에 집중하는 코스메슈티컬 테라피 브랜드 |

스킨케어 |

Asia, US, Europe |

||

|

10~20대 트렌디하고 감각적인 룩을 추구하는 여성을 위한 합리적인 가격의 브랜드모델 : 에이핑크 (2014) |

색조화장 |

Asia, US, China |

||

|

메이크업 아티스트에 의한, 아티스트가 즐겨 사용하는 REAL Artist Selected Cosmetic 브랜드 |

색조화장 |

China |

||

|

청정한 토양과 바람이 만들어내는 식물, 자연 그대로 얻어지는 순수한 물, 계절과 시간의 흐름에 따라 만들어지는 슬로우 공법으로 화학적인 요소를 최소화한 깨끗한 화장품 |

스킨케어 |

Asia, US,Europe |

||

|

아마존의 신비로운 생명력을 담고 있는 천연원료를 토대로 안전하고 신뢰있는 품질을 실현한 화장품으로 아마존의 천연원료와 독자적인 원료의 조합으로 피부에 보다 자연스럽고 과학적인 힐링을 제공하는 화장품 Vegan 인증 제품 |

스킨케어 |

US, Europe Middle-East, Japan |

출처:본느 기업설명회 자료 2019.12

(1) ODM(OEM) 사업부문

당사는 해외 유수한 Retail (Watson, Mannings, Guardians, Sephora 외)의 자체 브랜드(PB브랜드)나 미국 및 아시아의 유명 화장품 브랜드(stila, Lorac, Peter Thomasroth, Pixi, EIG)를 대상으로 상품개발부터 완제품의 생산, 납품까지의 일련의 서비스를 포괄하는 ODM(OEM)사업을 영위하고 있습니다. 당사는 Retail PB브랜드를 대상으로는 모든 Beauty 카테고리를, 그리고 화장품브랜드를 대상 “기초 화장품” 뿐만 아니라 “색조 화장품”, 또는 “의약외품(헤어 염색제, 탈모 방지 샴푸, 구강 청결제)” 까지 Beauty에 관련된 모든 카테고리를 대상으로 ODM(OEM) 사업을 영위하고 있습니다. 당사의 ODM(OEM) 사업부문의 거래상대방은 해외 50여개의 Retail Channel 및 화장품 브랜드회사이며, 주요 고객으로는 Watsons, Cosway, Mannings, Guadians, Sephora 등의 Retail Channel 및 Stila, Lorac, Pixi/Pop 등의 색조화장품 브랜드가 있습니다.

ODM(OEM) 사업부문은 2014년 Sephora, 2015년 Stila, Lorac 2016년 Albea-Avon2017년 KIEL'S 2018년 ULTA, KENDO, Pinch, Forever21, Boxycharm, FabFitFun 등의 업체와 신규 계약 및 2019년 미국 Sampling project (구독경제) 및 홈쇼핑 적극 참여 하고 있습니다. 통상, 글로벌 브랜드 화장품은 신규아이템이 한번 런칭한 후 3년 정도 운영되기 때문에, 동 ODM건에 의한 매출도 같은 기간 동안에 지속적으로 발생할 것으로 판단하고 있습니다.

1) Retail PB 부문

당사는 2009년 Cosway의 Retail PB브랜드를 대상으로 ODM(OEM)를 처음 시작하였고, 이후 Watsons, Mannings 등의 동남아시아 Retail사의 PB브랜드 ODM(OEM)계약에 성공하면서 ODM(OEM)사업 부문의 외형 규모를 키워오고 있습니다. 2014년 미국 LVMH의 Cosmetic Retail 계열사인 Sephora USA의 PB브랜드 ODM 계약을 체결하는 성과를 보였으며, 2018년 영국 MMCL, Pixi, AVON-Global 2019년 영국NPW 등 Global 회사의 주요 ODM Bender로 기반이 확대되고 있습니다.

2) 색조화장품 브랜드 부문

당사는 2010년 Oriks과의 계약을 시작으로, Cosway (2010년, 비비크림외), DOSHISHA 일본 (2011년), POP 미국(2012년), OCEAN FEMME 브라질 (2014년), SEPHORA (2014년), STILA, LORAC (2015년) Albea-Avon(2017년) KENDO(2018년). Fenty beauty, MARC JACOBS, TREENITY, 북유럽 COSMOVA, luxaisa(2019년)등의 색조브랜드 회사와 ODM 거래를 꾸준히 진행 K-beauty partner의 입지를 구축 해오고 있습니다.

|

|

global client |

| [주요 매출처 상세 현황] |

|

구분 |

주요 매출처 |

납품제품 |

내용 |

|---|---|---|---|

|

Retail PB Brand |

WATSONS |

Pure Beauty skincare 30종, 비비 크림, 썬 크림 |

현재 4,800 이상의 상점과 중국 (중국 본토, 홍콩, 대만, 마카오), 싱가포르, 태국, 말레이시아, 필리핀, 터키, 우크라이나, 인도네시아 등 11 개 아시아와 유럽 시장에서 1,400 개 이상의 약국을 운영 아시아 최고의 Health & Beauty store |

|

MANNINGS |

MOISTURE 라인 8종, 화이트닝 8종 |

THE DIARY FARM 그룹. 중국 본토, 홍콩, 마카오에는 ‘Mannings’ 라는 이름으로, 말레이시아, 싱가포르, 베트남에서는 Guardians 라는 이름으로 영업중이며 뷰티, 약국, 의료, 퍼스널 케어, 피부관리와 베이비용품을 취급하는 건강 및 미용 소매 체인임. 전 세계 800여개 매장 보유 |

|

|

GUARDIANS |

|||

|

COSWAY |

한방 화장품, 비비크림 쿠션 파운데이션 탈모 예방 샴푸 헤어 염색제 아이브로우 |

1979년 설립. 말레이시아, BERJAYA GROUP 그룹의 자회사로, 매장형 네트워크 마케팅 회사임. (방문판매) 말레이시아, 홍콩, 대만, 태국, 싱가폴, 인도네시아, 호주, 한국, 일본 브루나이에 1,000여개 매장 보유 |

|

|

SEPHORA |

프라이머, 스타일 블랙 아이라이너, 메이크업 픽서 외 |

LVMH 그룹이 운영하는 세계적인 코스메틱 전문 편집숍. 유럽, 미국, 중국, 호주, 싱가풀, 말레이시아 등 세계 29개국에 1,900여개 매장을 운영하고 있으며 고급스럽고 트렌디한 브랜드만을 선별하여 선보이고 있음. |

|

|

색조화장품 Brand |

STILA |

쿠션 아이라이너, 브론져 |

미국의 색조 브랜드로, 세포라, ULTA, 백화점, URBAN OUFITTERS 에서 판매됨. 전세계 미국, 유럽, 일본, 중국외 30여개국에서 유통 되고 있음 |

|

Lorac |

아이라이너 등 |

메이크업 아티스트 메이크업 브랜드로. 창업자는 CAROL SHAW, 본사는 미국 LA, 컨셉이헐리우드, 레드 카펫, 셀러브레티인 메이크업 브랜드 유통 채널은 홈쇼핑, 백화점, ULTA (화장품 전문 매장)임 |

|

|

PIXI/POP |

FIXING MIST, LIP CRAYON, CONCEALER |

메이크업 아티스트 브랜드로 창업자는 페트라스트랜드, 본사는 미국 LA, 미국 및 영국에서 유통됨. 브랜드 포지셔닝은 30대 중반 여성, 가격대 중반 및 슈퍼마켓 & 쇼핑몰임 |

|

|

OCEAN FEMME |

COLOR PRIMER, LIP CRAYON |

메이크업 아티스트 브랜드로 본사는 브라질 상파울로, 2009년 화장품 시작하였음. 유통은 백화점, 화장품 전문점, 메이크업 샵 통해 진행 |

(2) BRAND 사업부문

당사는 ODM(OEM)사업을 통해 쌓아온 경험/노하우를 바탕으로 2012년부터 자체브랜드 제작, 유통, 판매를 시작하였습니다. 당사는 각 브랜드별로 색조 메이크업, 코스메슈티컬, 메이크업 아티스트, Organic 등 철저히 세분화된 타겟을 전세계 국가별 공략하고 있으며 현재 프레스티지, 전자상거래, 홈쇼핑, 면세점, 매스 마켓용 상품, 직접 판매 등 모든 화장품 채널 통해 제품을 공급하고 있습니다.

당사의 자체 브랜드 개발은 브랜드 컨셉 도출부터 시작하여, 상표등록, 제품 개발 착수, 마케팅 영업전략 수립, 제품 생산, 브랜드 런칭의 과정으로 진행되고 있습니다.

| [자체 브랜드 향후 성장 전략 및 계획] |

|

Touch in SOL |

현재 런칭 되어 있는 아시아에서의 브랜드 역량강화 및 하반기 중국 온라인 런칭 신규제품 중국 위생허가 진행 향후 시장성이 큰 베트남 이외 캄보디아, 미얀마, 인도네시아 시장확대 영국, 프랑스, 독일 이외 동유럽 시장 확대 미국내 대표 화장품 유통 채널인 U.S Sephora, U.S ULTA BEAUTY 에서의 브랜드 역량 강화 및 향후 다른 채널(본마우어 백화점 입점) 영업 확대 국내 홈쇼핑 기획 런칭 확대, 랄라블라 및 면세점 영업 강화 |

|

Color Bucket |

신제품 개발 런칭 및 SKU 확대 진행 국내 온라인 및 브랜드 인지도 제고 마케팅 강화 |

|

Miracle Island |

미국내 영업 강화, Target & Wallgreen 기존 홍콩, 대만, 싱가폴 해외 영업 강화 및 중동 런칭 신제품 개발 SKU 확대 |

|

MEDISOL |

2015년 홍콩 COSMOPROOF 전시회를 기회로 해외 영업 강화. 시작으로 신제품 개발 및 SKU확대 브랜드 IDENTITY 강화 유럽 및 중동 영업확대 |

|

Stage- Q |

제품 개발 완료 및 생산 2018년 10월 세포라차이나 80매장 런칭 2019년 세포라차이나와 공동 신제품개발 및 new sku 성공적 런칭 아시아의 프로페셔널 전문 메이크업 색조 브랜드로 육성 |

| Forest Heal | 2017년 미국 시장 신규 진출 이후 신제품 개발 및 sku확대 아마존 상품 등록 및 온라인 판매 확대 2019년 중동, 일본 해외영업 강화 및 국내 홈쇼핑 신제품 개발 및 런칭 매출 확대 국내 홈쇼핑 신제품(클렌저) 런칭으로 영업강화 |

(3) 아토세이프

"쉬슬러 액체세제" 등의 친환경 세제 등을 제조 및 판매하는 업체로서 온라인몰 및 홈쇼핑 매출위주로 꾸준히 성장하고 있는 회사입니다.

회사는 온라인 위주의 매출 실적만으로 매출 및 시장점유율이 지속 상승하고 있습니다. 이는 시장 환경 변화에 대한 회사의 검증된 대응능력으로 볼 수 있습니다.

세탁세제 시장은 국내외 대기업 위주의 과점시장이며, 국내외 대기업들은 대리점 영업을 통한 외형 유지에 포커스를 맞추고 있습니다. 과거 대형마트 등 오프라인 위주의 시장에서 온라인 시장 및 홈쇼핑 등 고객의 수요의 다양화 등으로 유통 패러다임이 변화하고 있으며 그 시장변화에 포커스를 맞춰 시장의 점유율을 늘려 나가고 있습니다.

회사는 공급자주도형으로 재고관리 시스템을 구축 및 운영하고 있습니다. 이에 따라, 다품종 소량생산이 가능하며, 재고부담을 최소화하고 있습니다.

| [자체 브랜드 및 제품 현황] |

| 구분 | 쉬슬러 | 덴티 본조르노 | 밀크코튼 | ||||||

| 브랜드 설명 | 고농축, 고기능 세제전문 브랜드 | 기능성 구강 제품 전문 브랜드 | 조향제품 전문 브랜드 | ||||||

| 제품 |

|

|

|

||||||

| 구분 | 이거어때 | 살림의 정석 | 매직싹 | ||||||

| 브랜드 설명 | 살림의 지식인 런칭브랜드 | 살림의 지식인 런칭브랜드 | 세정제 전문 브랜드 | ||||||

| 제품 |

|

|

|

||||||

| 구분 | 아임그램 | 번스타인 | 더 스트레이트 샷 | ||||||

| 브랜드 설명 | 자연친화적인 브랜드 | 유럽명가인 번스타인 가문에 100년간 내려오는 브랜드 | 스포츠 전문브랜드 | ||||||

| 제품 |

|

|

|

(주)아토세이프 매출현황은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 2021년 | 2020년 | 2019년 |

| 매출액 | 32,357 | 35,474 | 30,762 |

| 영업이익 | 1,933 | 3,446 | 2,675 |

| 당기순이익 | 1,621 | 1,332 | 1,171 |

(주1) 주식회사 아토세이프는 K_IFRS전환 및 2021년의 감사결과의 자료를 반영하였습니다.

(4)큐브릭코퍼레이션

큐브릭 코퍼레이션은 Kubrick Solution으로 이루어진, 마케팅 에이전시 입니다. 기업의 방송마케팅 분야의 선두주자로서 이것을 기반으로 파생되어지는 상품 유통, 컨텐츠 제작, 마케팅 컨설팅 등의 사업으로 확장하며 종합마케팅 에이전시 및 비즈니스 컨설팅사로 발돋움 하고 있습니다.

| [마케팅 현황] |

| 구분 | 내용 |

| Performance Marketing | 소비자 구매여정 전과정에서 데이터기반의 디지털 기술을 활용한 Full-funnel marketing을 설계하여 진행함 ->웹사이트 내 방문자들의 이동경로 데이터와 구매과정, 이탈률 체크하여 최적의 효율성을 제고하는 프로젝트 구성 |

| On-Off / line IMC Marketing | 바이럴마케팅, TV광고 및 CM |

| Collaboration Marketing | 인플루언서를 활용한 마케팅 |

| Platform | QR코드를 이용한 마케팅(가품 및 정품의 구분) |

(주)큐브릭코퍼레이션 매출현황은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 2021년 | 2020년 | 2019년 |

| 매출액 | 1,686 | 3,147 | 2,405 |

| 영업이익 | -1,819 | -53 | 187 |

| 당기순이익 | -2,705 | -7 | 136 |

3. 원재료 및 생산설비

- 원재료 매입현황

당사는 ODM 및 BRAND 제품 모두 브랜드별 제품이 시장에서 차지하는 포지셔닝과경쟁업체 제품의 소비자가를 고려하여 책정하고 있으며, 제품의 소비자가에 적합한 원료 및 부자재를 사용하여 완제품 제조원가를 책정하고 있습니다. 완제품 제조원가는 원재료 단가의 변동, 부자재 제작비용, 생산수량에 따른 외주가공비 변동 등 환경적 요인들에 의해 상시 변동 할 수 있습니다.

| (단위: 백만원) |

|

매입유형 |

품 목 |

구 분 |

2021년도 (제7기) |

2020년도 (제6기) |

2019년도 (제5기) |

|---|---|---|---|---|---|

|

매출원가 |

원재료 등 |

국 내 |

27,863 | 21,138 | 28,962, |

|

수 입 |

- | - | - | ||

| - | - | - | |||

| 소 계 | 27,863 | 21,138 | 28,962 |

주1) 상기 매출 내역은 연결매출액 기준입니다.

- 생산 및 설비에 관한 사항

(1) 생산 능력

당사의 경우 자체 생산시설을 보유하고 있지 않으며, 전 제품을 외주생산방식을 통해생산하고 있으므로 해당사항이 없습니다.

(2) 생산실적 및 가동율

당사의 경우 자체 생산시설을 보유하고 있지 않으며, 전 제품을 외주생산방식을 통해생산하고 있으므로 해당사항이 없습니다.

(3) 생산설비의 현황 등

1) 현황

당사의 경우 자체 생산시설을 보유하고 있지 않으며, 전 제품을 외주생산방식을 통해생산하고 있으므로 해당사항이 없습니다.

2) 최근 3사업연도 중 변동사항

당사의 경우 자체 생산시설을 보유하고 있지 않으며, 전 제품을 외주생산방식을 통해생산하고 있으므로 해당사항이 없습니다.

3) 설비의 신설 매입계획 등

현재 제조설비의 신설 매입계획은 없습니다.

4. 매출 및 수주상황

(1) 매출실적

| (단위 : 백만원) |

|

매출유형 |

부 문 |

2021연도 (제7기) |

2020연도 (제6기) |

2019연도 (제5기) |

|

|---|---|---|---|---|---|

|

제품 |

기초화장용 제품류 |

수 출 |

10,261 | 16,077 | 30,392 |

|

내 수 |

317 | 6,464 | 2,814 | ||

|

소 계 |

10,579 | 22,541 | 33,206 | ||

|

눈 화장용 제품류 |

수 출 |

2,580 | 6,031 | 2,759 | |

|

내 수 |

80 | 540 | 508 | ||

|

소 계 |

2,660 | 6,571 | 3,267 | ||

|

색조화장용 제품류 |

수 출 |

6,961 | 4,899 | 6,253 | |

|

내 수 |

215 | 419 | 1,129 | ||

|

소 계 |

7,176 | 5,318 | 7,382 | ||

|

기타 |

수 출 |

200 | 721 | 872 | |

|

내 수 |

30,061 | 6 | 379 | ||

|

소 계 |

30,261 | 727 | 1,251 | ||

|

상품 |

기타 상품 |

수 출 |

3,036 | 753 | 1,912 |

|

내 수 |

94 | 136 | - | ||

|

소 계 |

3,130 | 889 | 1,912 | ||

|

합 계 |

수 출 |

23,038 | 28,481 | 42,188 | |

|

내 수 |

30,768 | 7,565 | 4,830 | ||

|

합 계 |

53,806 | 36,046 | 47,018 | ||

주1) 상기 매출 내역은 연결매출액 기준입니다.

(2) 수출 현황

| (단위 : 백만원) |

|

매출유형 |

부문 |

2021연도 (제7기) |

2020연도 (제6기) |

2019연도 (제5기) |

|||

|---|---|---|---|---|---|---|---|

|

수출국 |

수출액 |

수출국 |

수출액 |

수출국 |

수출액 |

||

|

제품매출 |

ODM(OEM) 등 |

미국 | 13,881 | 미국 | 17,928 | 미국 | 26,976 |

| 영국 | 3,561 | 영국 | 4,600 | 폴란드 | 3,307 | ||

| 스웨덴 | 563 | 폴란드 | 1,613 | 홍콩 | 1,625 | ||

| 대만 | 337 | 프랑스 | 750 | 영국 | 2,449 | ||

| 말레이시아 | 289 | 중국 | 720 | 말레이시아 | 984 | ||

| 기타 | 1,914 | 기타 | 1,981 | 기타 | 4,935 | ||

| 소계 | 20,545 | 소계 | 27,592 | 소계 | 40,276 | ||

| 상품매출 | 상품매출 | 기타 | 2,494 | 기타 | 889 | 기타 | 1,912 |

|

총 계 |

- | 23,038 | - | 28,481 | - | 42,188 | |

주1) 상기 매출 내역은 연결매출액 기준입니다.

(3) 판매 경로

| (단위 : 백만원) |

|

매출유형 |

품 목 |

판매경로 |

판매경로별 매출액 |

매출액(비중) |

|---|---|---|---|---|

|

제품 |

모든 품목 |

ODM(OEM) 매출 |

17,252 | 32.06% |

| 브랜드 매출 | 33,260 | 61.81% | ||

| 상품 | 모든 품목 | 상품매출 | 3,130 | 5.82% |

| 기타 | 임대수익 | 임대수익 | 165 | 0.31% |

| 합 계 | - | 53,806 | 100.00% | |

주1) 상기 매출 내역은 연결매출액 기준입니다.

주2) (주)아토세이프의 매출은 브랜드 매출액에 포함 하였습니다.

(4)부문별 영업현황

1) ODM(OEM)부문

당사는 고객사(Retail PB or 색조화장품 전문브랜드)가 요청하거나, 당사가 고객사에선 제안하여 ODM 계약을 체결하는 방식으로 영업을 진행하고 있습니다. 사업부문의 범위는 제품의 기획 →개발 → 시험생산 → 공급계약 → 원재료 구매 → 외주생산 → 완성품 관리 → 배송 → 사후관리에 이르는 전 영역을 Turn-Key 방식으로 서비스하고 있습니다. 일반적인 화장품 ODM 제조 과정은, 고객사에서 제품을 기획하여 용기, 내용물의 각 부분을 ODM회사에게 맡기는 방식입니다. 그러나, 당사의 경우 고객사의 영역에 포함되는 ‘제품 기획’ 부분을 포괄하는 Turn-key 기반의 ODM을 제공 할 수 있는 강점을 가지고 있습니다. 이러한 강점을 내세워 국내 유수의 브랜드숍 및 해외 유명 브랜드, 멀티숍과 계약을 맺고 PB상품 계약을 이루어내고 있습니다.

2) BRAND 부문

국내영업을 위해 2016년 내 Pop-up Store를 시험 운영한 후, Flag Shop을 오픈하여브랜드 인지도 및 역량 강화를 준비 중에 있습니다. 한편, 해외영업 부문에서는 북미 이외에 유럽 (독일, 프랑스, 영국(Debanhams), 러시아외 동유럽) 및 중동 대형 Distributor인 Paris Gallery 런칭 등 영업 확대를 하고 있습니다. 현재 당사의 자체브랜드 제품은 전세계 30개국에 수출되고 있으며, 2,500여 개 스토어에 입점된 상태입니다.

5. 위험관리 및 파생거래

(1) 재무위험관리요소

연결회사가 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

| 위험 | 노출 위험 | 측정 | 관리 |

| 시장위험-환율 | 미래 상거래 | 현금흐름 추정 | - |

| 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 | 민감도 분석 | - | |

| 시장위험 - 이자율 | 변동금리 장기 차입금 | 민감도 분석 | - |

| 신용위험 | 현금성자산, 매출채권, 파생상품, 채무상품, 계약자산 | 연체율 분석 | 은행예치금 다원화, 신용한도, L/C |

| 신용등급 | 채무상품 투자지침 | ||

| 유동성위험 | 차입금 및 기타 부채 | 현금흐름 추정 | 차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

1) 시장위험

(가) 외환위험관리

외환위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 원화환산 기준액은 다음과 같습니다.

| (단위 : 원) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| USD | USD | |

| 금융자산: | ||

| 현금및현금성자산 | 548,684,868 | 8,357,708,158 |

| 금융상품 | - | 1,033,600,000 |

| 매출채권 | 2,544,102,338 | 5,880,956,889 |

| 단기대여금 | 35,565,500 | 32,640,000 |

| 미수수익 | 5,294,171 | 3,316,538 |

| 합 계 | 3,133,646,877 | 15,308,221,585 |

| 금융부채: | ||

| 매입채무 | 10,031,393 | - |

| 파생상품부채 | - | - |

| 합 계 | 10,031,393 | - |

연결회사는 국제적으로 영업활동을 영위하고 있기 때문에 외환 위험, 특히 USD 와 관련된 환율 변동 위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 관련하여 발생하고 있습니다.

연결회사는 외화거래 수행에 따라 다양한 환율변동위험에 노출되어 있습니다. 주요 통화별 환율변동시 민감도 분석내용은 다음과 같습니다.

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구 분 | 당기 | 전기 | ||

| 10%상승 | 10%하락 | 10%상승 | 10%하락 | |

| USD | 312,361,548 | (312,361,548) | 1,530,822,159 | (1,530,822,159) |

(나) 이자율위험관리

연결회사는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 연결회사는 고정금리차입금과 변동금리차입금의 적절한 균형유지 정책을 수행하는 등 이자율위험을 관리하고 있으며, 이자율위험에 노출된 차입금 내역은 다음과 같습니다.

| (단위 : 원) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| 차입금 | 15,095,532,536 | 2,741,588,845 |

이자율 1% 변동시 민감도 분석내용은 다음과 같습니다.

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구 분 | 당기 | 전기 | ||

| 1%상승 | 1%하락 | 1%상승 | 1%하락 | |

| 이자비용 | (117,745,154) | 117,745,154 | (21,384,393) | 21,384,393 |

2) 신용위험관리

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권 뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

가) 당분기말과 전기말 현재 금융상품 종류별 신용위험의 최대 노출금액은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당기말 | 전기말 | ||

| 장부금액 | 신용위험 최대노출금액 |

장부금액 | 신용위험 최대노출금액 |

|

| 현금및현금성자산 | 9,753,924,102 | 9,753,924,102 | 25,642,178,763 | 25,642,178,763 |

| 단기금융상품 | 5,907,216,175 | 5,907,216,175 | 4,454,494,005 | 4,454,494,005 |

| 당기손익-공정가치금융자산 | 758,300,137 | 758,300,137 | 1,509,442,496 | 1,509,442,496 |

| 매출채권및기타채권 | 5,230,096,371 | 5,230,096,371 | 5,608,277,435 | 5,608,277,435 |

| 기타포괄손익-공정가치금융자산 | 3,764,510,000 | 3,764,510,000 | 2,600,000,000 | 2,600,000,000 |

| 장기성매출채권및기타채권 | 652,309,495 | 652,309,495 | 1,478,160,992 | 1,478,160,992 |

| 합 계 | 26,066,356,280 | 26,066,356,280 | 41,292,553,691 | 41,292,553,691 |

나) 금융자산의 손상

연결회사는 기대신용손실모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 상각후원가로 측정하는 기타금융자산

현금성자산도 손상규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

① 매출채권

연결회사는 매출채권에 대하여 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다.

당기말과 전기말 현재 매출채권에 대한 손실충당금은 다음과 같습니다.

<당기말>

| (단위: 원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 정상 | 3개월 초과 연체 | 6개월 초과 연체 | 9개월 초과 연체 | 12개월 초과 연체 | 합 계 |

| 기대손실률 | 0.77% | 6.50% | 23.46% | 0.00% | 100.00% | 18.11% |

| 매출채권 | 4,094,669,438 | 358,895,820 | 193,047,396 | 4,705,249 | 906,389,590 | 5,557,707,493 |

| 손실충당금 | 31,387,218 | 23,324,869 | 45,287,525 | - | 906,389,590 | 1,006,389,202 |

<전기말>

| (단위: 원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 정상 | 3개월 초과 연체 | 6개월 초과 연체 | 9개월 초과 연체 | 12개월 초과 연체 | 합 계 |

| 기대손실률 | 0.93% | 13.48% | 24.42% | 37.04% | 99.80% | 10.68% |

| 매출채권 | 5,199,269,413 | 83,440,682 | 89,755,393 | 576,695 | 551,994,334 | 5,925,036,517 |

| 손실충당금 | 48,467,746 | 11,244,031 | 21,921,752 | 213,603 | 550,889,229 | 632,736,361 |

매출채권에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

② 대손상각비

당기 및 전분기 중 손익으로 인식된 금융자산의 손상관련 대손상각비는 다음과 같습니다.

| (단위 : 원) | ||

|---|---|---|

| 구 분 | 당기 | 전기 |

| 매출채권 | ||

| 매출채권의 손실충당금 변동 | 358,508,808 | (224,295,940) |

| 대손상각비 | 358,508,808 | (224,295,940) |

3) 유동성위험관리

① 유동성 약정

당분기말과 전기말 현재 연결회사가 체결한 차입금 한도 약정은 다음과 같습니다.

| (단위 : 원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 변동금리 | ||

| 1년 내 만기 도래 (당좌차월) | 500,000,000 | 900,000,000 |

당좌차월 한도는 항시 사용이 가능하고 1년 내에 상환해야 하며, 신용등급이 유지되는 전제하에 사용 가능한 은행차입금 한도는 KRW 또는 USD로 항시 사용이 가능하고 평균 만기 1년(전기 1년) 후에 상환해야 합니다.

연결회사는 미래의 현금흐름을 예측하여 단기 및 중장기 자금조달 계획을 수립하여 유동성위험을 관리하고 있으며, 금융부채의 잔존계약 만기에 따른 만기분석내용은 다음과 같습니다.

② 만기분석

유동성 위험 분석에서는 다음의 금융부채를 계약상 만기별로 구분하였습니다.

<당기말>

| (단위 : 원) | |||||

|---|---|---|---|---|---|

| 구 분 | 장부금액 | 3개월 이하 | 3개월~1년 | 1년~5년 | 5년초과 |

| 매입채무 | 3,722,843,521 | 3,722,843,521 | - | - | - |

| 단기차입금 | 1,533,475,338 | - | 1,533,475,338 | - | - |

| 장기차입금 | 13,562,057,198 | - | - | 13,562,057,198 | - |

| 기타채무 | 1,303,645,722 | 1,303,645,722 | - | - | - |

| 리스부채 | 321,588,953 | 101,239,584 | 77,325,294 | 143,024,075 | - |

| 전환사채 | 16,032,483,955 | 16,032,483,955 | - | - | - |

| 파생상품부채 | 11,383,301,875 | 11,383,301,875 | - | - | - |

| 합계 | 47,859,396,562 | 32,543,514,657 | 1,610,800,632 | 13,705,081,273 | - |

<전기말>

| (단위 : 원) | |||||

| 구분 | 장부금액 | 3개월 이하 | 3개월~1년 | 1년~5년 | 5년초과 |

| 매입채무 | 2,232,149,096 | 2,232,149,096 | - | - | - |

| 단기차입금 | 2,741,588,845 | 323,458,410 | 2,418,130,435 | - | - |

| 기타채무 | 1,218,989,016 | 1,218,989,016 | - | - | - |

| 리스부채 | 165,660,898 | 16,364,592 | 54,532,636 | 94,763,670 | - |

| 전환사채 | 9,299,904,232 | 9,299,904,232 | - | - | - |

| 파생상품부채 | 4,321,282,993 | 4,321,282,993 | - | - | - |

| 합계 | 19,979,575,080 | 17,412,148,339 | 2,472,663,071 | 94,763,670 | - |

(2) 자본위험관리

연결회사의 자본관리 목적은 계속기업으로 영업활동을 유지하고 주주 및 이해관계자의 이익을 극대화하하고 자본비용의 절감을 위하여 최적의 자본구조를 유지하는데 있습니다. 연결회사는 배당조정, 신주발행 등의 정책을 통하여 자본구조를 경제환경의 변화에 따라 적절히 수정변경하고 있습니다. 연결회사의 자본위험관리정책은 전기와 중요한 변동이 없습니다.

당기말과 전기말 현재 부채비율 및 순차입금비율은 다음과 같습니다.

| (단위: 원) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| 부채총계(A) | 56,444,498,245 | 22,404,671,629 |

| 자본총계(B) | 27,101,814,237 | 32,058,911,583 |

| 차입금 및 전환사채(C) | 31,352,016,491 | 12,041,493,077 |

| 현금및현금성자산(D) | 9,753,924,102 | 25,642,178,763 |

| 장단기금융자산(E) | 6,665,516,312 | 5,963,936,501 |

| 순차입금(F=C-D-E) | 14,932,576,077 | (19,564,622,187) |

| 부채비율(A/B) | 208.27% | 69.89% |

| 순차입금비율(F/B) | 55.10% | (*) |

(*) 순차입금이 (-) 금액으로 순차입금 대 자본비율을 산정하지 아니합니다.

(3) 금융상품의 공정가치

1) 당기말과 전기말 현재 금융상품의 종류별 장부금액 및 공정가치는 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 당기말 | 전기말 | ||

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산 : | ||||

| 현금및현금성자산 | 9,753,924,102 | 9,753,924,102 | 25,642,178,763 | 25,642,178,763 |

| 장ㆍ단기금융상품 | 5,907,216,175 | 5,907,216,175 | 4,454,494,005 | 4,454,494,005 |

| 당기손익-공정가치 금융자산 | 758,300,137 | 758,300,137 | 1,509,442,496 | 1,509,442,496 |

| 기타포괄손익-공정가치측정금융자산 | 3,764,510,000 | 3,764,510,000 | 2,600,000,000 | 2,600,000,000 |

| 매출채권 | 4,551,318,291 | 4,551,318,291 | 5,292,300,156 | 5,292,300,156 |

| 기타금융자산 | 1,331,087,575 | 1,331,087,575 | 1,794,138,271 | 1,794,138,271 |

| 소 계 | 26,066,356,280 | 26,066,356,280 | 41,292,553,691 | 41,292,553,691 |

| 금융부채 : | ||||

| 매입채무 | 3,722,843,521 | 3,722,843,521 | 2,232,149,096 | 2,232,149,096 |

| 차입금 | 15,095,532,536 | 15,095,532,536 | 2,741,588,845 | 2,741,588,845 |

| 전환사채 | 16,032,483,955 | 16,032,483,955 | 9,299,904,232 | 9,299,904,232 |

| 기타금융부채 | 1,303,645,722 | 1,303,645,722 | 1,218,989,016 | 1,218,989,016 |

| 리스부채 | 321,588,953 | 321,588,953 | 165,660,898 | 165,660,898 |

| 파생상품부채 | 11,383,301,875 | 11,383,301,875 | 4,321,282,993 | 4,321,282,993 |

| 소 계 | 47,859,396,562 | 47,859,396,562 | 19,979,575,080 | 19,979,575,080 |

(2) 공정가치 서열체계

공정가치로 측정되는 금융상품은 공정가치 서열체계에 따라 구분되며 정의된 수준들은 다음과 같습니다.

- 측정일에 동일한 자산이나 부채에 대해 접근할 수 있는 활성시장의 (조정하지 않은) 공시가격 (수준 1)

- 수준 1의 공시가격 외에 자산이나 부채에 대해 직접적으로나 간접적으로 관측할 수 있는 투입변수 (수준 2)

- 자산이나 부채에 대한 관측할 수 없는 투입변수 (수준 3)

당기말과 전기말 현재 공정가치로 측정되는 금융상품의 공정가치 서열체계 구분은다음과 같습니다.

① 당기말

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

| 당기손익-공정가치 금융자산 | - | 758,300,137 | - | 758,300,137 |

| 기타포괄손익-공정가치측정금융자산 | - | - | 3,764,510,000 | 3,764,510,000 |

| 파생상품부채 | - | - | 11,383,301,875 | 11,383,301,875 |

| 합계 | - | 758,300,137 | 15,147,811,875 | 15,906,112,012 |

② 전기말

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

| 당기손익-공정가치 금융자산 | - | 1,509,442,496 | - | 1,509,442,496 |

| 기타포괄손익-공정가치측정금융자산 | - | - | 2,600,000,000 | 2,600,000,000 |

| 파생상품부채 | - | - | 4,321,282,993 | 4,321,282,993 |

| 합계 | - | 1,509,442,496 | 6,921,282,993 | 8,430,725,489 |

(3) 공정가치 서열체계 수준 2와 3의 가치평가기법 및 투입변수

공정가치로 측정되는 자산ㆍ부채 중 공정가치 서열체계 수준 2로 분류된 자산ㆍ부채의 가치평가기법과 투입변수는 다음과 같습니다.

| 구분 | 금융상품 | 서열체계 | 당기말 | 전기말 | 가치평가기법 | 투입변수 |

| 당기손익-공정가치금융자산 | 전자단기사채 | 수준2 | - | 999,429,771 | 수익가치접근법 | 이자율 등 |

| 보험상품 | 수준2 | 758,300,137 | 510,012,725 | 현재가치법 | 할인율 등 | |

| 기타포괄손익-공정가치금융자산 | 큐브릭웍스 | 수준3 | 510,000 | 자산접근법 | 순자산공정가치 | |

| 티인베스트먼트 창업초기 제 1호 | 수준3 | 2,000,000,000 | 2,000,000,000 | 자산접근법 | 순자산공정가치 | |

| ㈜더순 보통주 | 수준3 | - | 200,000,000 | 자산접근법 | 순자산공정가치 | |

| T3일자리 사모투자 합자T | 수준3 | 564,000,000 | - | 자산접근법 | 순자산공정가치 | |

| 스마트대한민국창업초기조합T | 수준3 | 700,000,000 | 400,000,000 | 자산접근법 | 순자산공정가치 | |

| 이지스현대차증권프롭테크신기술조합 | 수준3 | 500,000,000 | - | 자산접근법 | 순자산공정가치 | |

| 파생상품부채 | 투자자전환권 | 수준3 | 3,505,311,865 | 1,545,214,657 | 이항옵션평가모형 | 주가변동성, 무위험이자율 등 |

| 투자자상환권 | 수준3 | 7,877,990,010 | 2,776,068,336 | BDT모형 | 단기이자율 변동성 등 |

(4) 파생상품 및 풋백옵션 등 거래 현황

1) 2020년 02월 27일 권면총액 150억원의 제2회 무기명식 이권부 무보증 사모 전환사채를 발행하였으며 그 내역은 다음과 같습니다.

| 구 분 | 내 역 |

| 사채의 종류 | 제2회 무기명식 이권부 무보증 사모 전환사채 |

| 거래상대방 | 미래에셋대우 주식회사 외 6인 |

| 권면총액(원) | 15,000,000,000 |

| 표면이자율(%) | 0.0 |

| 만기이자율(%) | 0.0 |

| 계약일 | 2020.02.19 |

| 발행일 | 2020.02.27 |

| 만기일 | 2025.02.27 |

| 원금상환방법 | 2025년 02월 27일에 권면금액에 해당하는 금액을 일시 상환 |

| 사채발행방법 | 사모 |

| 전환비율(%) | 100 |

| 전환가액(원/주) | 3,600 |

| 전환에 따라 발행할 주식의 종류 | 주식회사 본느 기명식 보통주 |

| 전환청구기간 | 2021.02.27 ~ 2025. 01. 27 |

| 조기상환청구권(Put option)에 관한 사항 | 본 사채의 사채권자는 본 사채의 발행일로부터 24개월이 되는 2022년 02월 27일 및 이후 매 3개월에 해당되는 날에 조기상환을 청구한 전자등록금액에 조기상환율을 곱한 금액의 전부에 대하여 사채의 만기 전 조기상환을 청구할 수 있다. 단, 조기상환지급일이 은행 영업일이 아닌 경우에는 그 다음 영업일에 상환하고 조기상환지급일 이후의 이자는 계산하지 아니한다. 조기상환일이 발행일로부터 1년 미만인 경우 각 거래단위의 전자등록금액 전액에 대해서만 조기상환을 청구할 수 있다. |

| 매도청구권(Call option)에 관한 사항 | '발행회사 및 발행회사가 지정하는 자’(이하 “매수인”)는 본 사채의 발행일로부터 12개월이 되는 2021년 2월 27일부터 24개월이 되는 2022년 2월 27일까지 매 6개월에 해당하는 날(이하 “매매대금 지급기일”)에 사채권자가 보유하고 있는 본 사채의 일부를 매수인에게 중도상환하여 줄 것을 청구할 수 있으며, 사채권자는 이 청구에 따라 보유하고 있는 본 사채를 매수인에게 중도상환하여야 한다. 중도상환청구의 대상이 되는 본 사채의 매매가액은 사채발행일로부터 매매대금 지급기일 전일까지 연 1.0%의 단리 이율을 적용하여 계산한 금액으로 한다. 이 외 Put Option 및 Call Option에 관한 세부내용은 "20. 기타 투자판단에 참고할 사항"을 참고하시기 바랍니다 |

주1) 전환사채에 관한 자세한 내용은 금융감독원 전자공시시스템 DART(http://dart.fss.or.kr)에 2020년 2월 19일 공시한 '주요사항보고서(전환사채권발행결정)'를 참고하여주시기 바랍니다.

2) 2021년 02월 18일 권면총액 120억원의 제3회 무기명식 이권부 무보증 사모 전환사채를 발행하였으며 그 내역은 다음과 같습니다.

| 구 분 | 내 역 |

| 사채의 종류 | 제3회 무기명식 이권부 무보증 사모 전환사채 |

| 거래상대방 | 티에스인베스트먼트외 2인 |

| 권면총액(원) | 12,000,000,000 |

| 표면이자율(%) | 0.0 |

| 만기이자율(%) | 0.0 |

| 계약일 | 2021.02.02 |

| 발행일 | 2021.02.18 |

| 만기일 | 2026.02.18 |

| 원금상환방법 | 2026년 02월 18일에 권면금액에 해당하는 금액을 일시 상환 |

| 사채발행방법 | 사모 |

| 전환비율(%) | 100 |

| 전환가액(원/주) | 2,623(*) |

| 전환에 따라 발행할 주식의 종류 | 주식회사 본느 기명식 보통주 |

| 전환청구기간 | 2022.02.18 ~ 2026. 01. 18 |

| 조기상환청구권(Put option)에 관한 사항 | 본 사채의 사채권자는 본 사채의 발행일로부터 24개월이 되는 2023년 02월 18일 및 이후 매 3개월에 해당되는 날에 조기상환을 청구한 전자등록금액에 조기상환율을 곱한 금액의 전부에 대하여 사채의 만기 전 조기상환을 청구할 수 있다. 단, 조기상환지급일이 은행 영업일이 아닌 경우에는 그 다음 영업일에 상환하고 조기상환지급일 이후의 이자는 계산하지 아니한다. 조기상환일이 발행일로부터 1년 미만인 경우 각 거래단위의 전자등록금액 전액에 대해서만 조기상환을 청구할 수 있다. |

주1) 당사는 2021년 01월 29일에 제3회차 전화사채 12,000,000,000원 발핼결정을 하였고, 2021년 02월 18일에 발행완료하였습니다.

(전자공시시스템 DART(http://dart.fss.or.kr)에2021.01.29 전환사채 발행공시, 2021.02.18 증권발행결과 공시 참고하여 주시기 바랍니다.)

주2) 당사는 2021년 11월 07일에 제3회 전환사채 전환가격이 조정되었습니다.(전자공시시스템 DART(http://dart.fss.or.kr)에 2021.11.18 전환가액의 조정 공시 참고하여 주시기 바랍니다.)

6. 주요계약 및 연구개발활동

가. 연구개발 조직 개요

|

|

연구개발 조직도 |

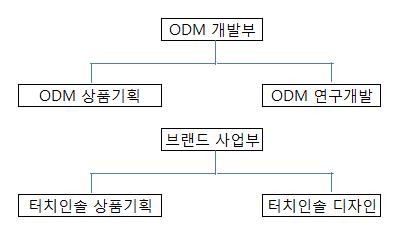

당사는 사업의 핵심역량인 제품개발을 관장하는 조직으로 ODM 개발부 산하에 상품기획팀, 연구개발팀을 갖추고 있으며, 브랜드 사업부 산하에 터치인솔 상품기획팀, 터치인솔 디자인팀을 갖추고 있습니다.

나. 연구개발비용

| (단위: 백만원) |

|

구 분 |

2021연도 (제 7기) |

2020연도 (제 6기 ) |

2019연도 (제 5기) |

|---|---|---|---|

| 연구개발비용 계 | 248 | 224 | 253 |

| (정부보조금) | - | - | - |

|

연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.46% | 0.62% | 0.53% |

주1) 상기 내역은 연결매출액 기준입니다.

다. 연구개발 실적

당사는 연구소를 별도 운영하고 있지 않으며, 공시 작성 기준일 현재 해당 사항 없습니다.

7. 기타 참고사항

[지적재산권 등]

1) 국내상표권현황

| 순번 | 구분 | 등록번호 | 내용 | 상품류 | 권리자 | 출원일 | 등록일 | 존속기간 만료 | 적용제품 |

| 1 | 상표권 | 40-0866035-00-00 | Touch in Sol. | 제03류 | ㈜본느 | 2010-12-01 | 2011-05-24 | 2021-05-24 | 화장품 |

| 2 | 상표권 | 40-0943656-00-00 | MEDISOL THE THERAPIST | 제03류 | ㈜본느 | 2011-12-19 | 2012-12-06 | 2022-12-06 | 화장품 |

| 3 | 상표권 | 40-1044024-00-00 | Color bucket | 제03류 | ㈜본느 | 2013-07-12 | 2014-06-23 | 2024-06-23 | 화장품 |

| 4 | 상표권 | 40-1102476-00-00 | Miracle Island 미라클 아일랜드 | 제03류 | ㈜본느 | 2014-09-11 | 2015-04-28 | 2025-04-28 | 화장품 |

| 5 | 상표권 | 40-1136487-00-00 | PANDA PURE & GLAM | 제03류 | ㈜본느 | 2015-01-07 | 2015-10-16 | 2025-10-16 | 화장품 |

| 6 | 상표권 | 40-1145413-00-00 | PANDA’S CABIN | 제03류 | ㈜본느 | 2015-01-07 | 2015-11-27 | 2025-11-27 | 화장품 |

| 7 | 상표권 | 41-0347691-00-00 | PANDA’S CABIN | 제35류 | ㈜본느 | 2015-01-07 | 2016-02-05 | 2026-02-05 | 화장품업외 |

| 8 | 상표권 | 40-1148112-00-00 | PANDA BEBE | 제03류 | ㈜본느 | 2015-01-07 | 2015-12-10 | 2025-12-10 | 화장품 |

| 9 | 상표권 | 40-1146291-00-00 | PANDA BEBE | 제05류 | ㈜본느 | 2015-01-07 | 2015-12-02 | 2025-12-02 | 제약,의료 |

| 10 | 상표권 | 40-1136486-00-00 | PANDA BEBE | 제10류 | ㈜본느 | 2015-01-07 | 2015-10-16 | 2025-10-16 | 정형외과 품목 |

| 11 | 상표권 | 40-1230635-00-00 | Forest Heal 포레스트힐 | 제03류 | ㈜본느 | 2015-11-10 | 2017-02-02 | 2027-02-02 | 화장품 |

| 12 | 상표권 | 40-1209155-00-00 | beauty in SOL | 제03류 | ㈜본느 | 2016-02-01 | 2016-10-14 | 2026-10-14 | 화장품 |

| 13 | 상표권 | 41-0379039-00-00 | beauty in SOL | 제35류 | ㈜본느 | 2016-02-01 | 2016-11-30 | 2026-11-30 | 화장품업외 |

| 14 | 상표권 | 40-1215886-00-00 | 명의보감 名醫寶鑑 | 제03류 | ㈜본느 | 2016-02-18 | 2016-11-17 | 2026-11-17 | 화장품 |

| 15 | 상표권 | 40-1270865-00-00 | 명희보감名熙寶鑑 | 제03류 | ㈜본느 | 2016-12-22 | 2017-07-21 | 2027-07-21 | 화장품 |

| 16 | 상표권 | 40-1379371-00-00 | Touch in Sol. | 제35류 | ㈜본느 | 2017-06-27 | 2018-07-19 | 2028-07-19 | 화장품업외 |

| 17 | 상표권 | 40-1338575-00-00 | Forest Heal | 제03류 | ㈜본느 | 2017-06-27 | 2018-03-08 | 2028-03-08 | 화장품 |

| 18 | 상표권 | 40-1355061-00-00 | Color buckat | 제03류 | ㈜본느 | 2017-06-29 | 2018-04-30 | 2028-04-30 | 화장품 |

| 19 | 상표권 | 40-1379372-00-00 | Color buckat | 제35류 | ㈜본느 | 2017-06-29 | 2018-07-19 | 2028-07-19 | 화장품업외 |

| 20 | 상표권 | 40-1446998-00-00 | Touch in SOL no pore blemish primer |

제03류 | ㈜본느 | 2018-04-19 | 2019-02-14 | 2029-02-14 | 화장품 |

| 21 | 디자인권 | 30-0846108-00-00 | 립글로즈용 뚜껑 | - | ㈜본느 | 2015-11-12 | 2016-03-17 | 2021-03-17 | 화장품 용기 |

| 22 | 디자인권 | 30-0846109-00-00 | 립글로즈용 뚜껑 | - | ㈜본느 | 2015-11-12 | 2016-03-17 | 2021-03-17 | 화장품 용기 |

| 23 | 디자인권 | 30-0846111-00-00 | 립글로즈용 뚜껑 | - | ㈜본느 | 2015-11-12 | 2016-03-17 | 2021-03-17 | 화장품 용기 |

| 24 | 디자인권 | 30-0846112-00-00 | 립글로즈용 뚜껑 | - | ㈜본느 | 2015-11-12 | 2016-03-17 | 2021-03-17 | 화장품 용기 |

| 25 | 디자인권 | 30-0846113-00-00 | 립글로즈용 뚜껑 | - | ㈜본느 | 2015-11-12 | 2016-03-17 | 2021-03-17 | 화장품 용기 |

| 26 | 디자인권 | 30-0808209-00-00 | 화장품 용기 | - | ㈜본느 | 2014-10-06 | 2015-07-24 | 2020-07-24 | 화장품 용기 |

| 27 | 디자인권 | 30-0878858-00-00 | 화장품용기 | - | ㈜본느 | 2016-03-30 | 2016-10-25 | 2020-10-25 | 화장품 용기 |

| 28 | 디자인권 | 30-0874532-00-00 | 표딱지 | - | ㈜본느 | 2016-03-30 | 2016-09-26 | 2020-09-26 | 화장품 용기 |

| 29 | 특허권 | 10-1745326-00-00 | 바이오셀룰로오스 분말을 함유하는 화장료 조성물 및 그 제조방법 |

- | ㈜본느 | 2017-04-05 | 2017-06-02 | 2020-06-02 | 화장품 원료 |

2) 해외상표권현황(중국제외)

| 번호 | 구분 | 등록번호 | 내용 | 상품류 | 권리자 | 출원일 | 등록일 | 존속기간만료 | 적용제품 | 출원국 |

| 1 | 상표권 | 301933551 | Touch in Sol. | 제03류 | ㈜본느 | 2011-06-01 | 2011-06-01 | 2021-05-31 | 화장품 | 홍콩(HK) |

| 2 | 상표권 | 5489580 | Touch in Sol. | 제03류 | ㈜본느 | 2011-11-12 | 2012-04-27 | 2022-04-27 | 화장품 | 일본(JP) |

| 3 | 상표권 | 1518994 | Touch in Sol. | 제03류 | ㈜본느 | 2011-11-18 | 2012-06-01 | 2022-05-31 | 화장품 | 대만(TW) |

| 4 | 상표권 | 2011055511 | Touch in Sol. | 제03류 | ㈜본느 | 2011-12-20 | 2013-01-30 | 2021-12-20 | 화장품 | 말레이지아(MY) |

| 5 | 상표권 | 10521961 | Touch in Sol. | 제03류 | ㈜본느 | 2011-12-22 | 2012-05-02 | 2021-12-22 | 화장품 | 유럽공동체 |

| 6 | 상표권 | 4183386 | Touch in Sol ( 상표견본수정-[.]삭제) |

제03류 | ㈜본느 | 2012-01-04 | 2012-07-31 | 2022-07-31 | 화장품 | 미국(US) |

| 7 | 상표권 | 11935 | Touch in Sol. | 제03류 | ㈜본느 | 2013-06-12 | 2014-02-25 | 2023-06-12 | 화장품 | 몽골(MN) |

| 8 | 상표권 | 5330539 | color buckat |

제03류 | ㈜본느 | 2016-04-07 | 2017-11-07 | 2027-11-16 | 화장품 | 미국(US) |

| 9 | 상표권 | 5623767 | color buckat | 제03류 | ㈜본느 | 2017-09-14 | 2018-12-04 | 202812-04 | 화장품 | 미국(US) |

| 10 | 상표권 | 161112476 | color bucket | 제03류 | ㈜본느 | 2013-08-21 | 2013-08-21 | 2023-08-20 | 화장품 | 태국(TH) |

| 11 | 상표권 | 302711097 | color bucket | 제03류 | ㈜본느 | 2013-08-21 | 2013-08-21 | 2023-08-20 | 화장품 | 홍콩특별행정구,중국(HK) |

| 12 | 상표권 | 2013058784 | color bucket | 제03류 | ㈜본느 | 2013-08-23 (우2013-07-12) |

2014-10-30 | 2023-07-12 | 화장품 | 말레이지아(MY) |

| 13 | 상표권 | 1648085 | color bucket | 제03류 | ㈜본느 | 2013-08-23 | 2014-06-16 | 2024-06-15 | 화장품 | 대만(TW) |

| 14 | 상표권 | 1180662 | color bucket | 제03류 | ㈜본느 | 2013-09-05 | 2013-09-05 | 2023-09-05 | 화장품 | 일본(JP) |

| 15 | 상표권 | 1180662 | color bucket | 제03류 | ㈜본느 | 2013-09-05 | 2013-09-05 | 2023-09-05 | 화장품 | 유럽공동체 |

| 16 | 상표권 | 1180662 | color bucket | 제03류 | ㈜본느 | 2013-09-05 | 2013-09-05 | 2023-09-05 | 화장품 | 베트남(VN) |

| 17 | 상표권 | 118062 | color bucket | 제03류 | ㈜본느 | 2013-09-05 | 2013-09-05 | 2023-09-05 | 화장품 | 싱가포르(SG) |

| 18 | 상표권 | 5443857 | MEDISOL THE THERAPIST | 제03류 | ㈜본느 | 2016-03-18 | 2018-04-10 | 2028-04-10 | 화장품 | 미국(US) |

| 19 | 상표권 | 5336132 | Forest Heal | 제03류 | ㈜본느 | 2016-03-18 | 2017-11-14 | 2027-11-14 | 화장품 | 미국(US) |

| 20 | 상표권 | 1360485 | Forest Heal | 제03류 | ㈜본느 | 2017-07-12 (우2017-06-27) |

2017-07-12 | 2027-07-12 | 화장품 | 베트남(VN) |

| 21 | 상표권 | 1360485 | Forest Heal | 제03류 | ㈜본느 | 2017-07-12 (우2017-06-27) |

2017-07-12 | 2027-07-12 | 화장품 | 일본(JP) |

| 22 | 상표권 | 1360485 | Forest Heal | 제03류 | ㈜본느 | 2017-07-12 (우2017-06-27) |

2017-07-12 | 2027-07-12 | 화장품 | 유럽공동체 |

| 23 | 상표권 | 1937866 |

Forest Heal |

제03류 | ㈜본느 | 2018-01-29 | 2018-09-16 | 2028-09-15 | 화장품 | 대만(TW) |

| 24 | 상표권 | 6066712 | NO POREBLEM | 제03류 | ㈜본느 | 2017-11-01 | 2018-07-27 | 2028-07-27 | 화장품 | 일본(JP) |

| 25 | 상표권 | 17413204 | NO POREBLEM | 제03류 | ㈜본느 | 2017-10-31 | 2018-04-23 | 2027-10-31 | 화장품 | 유럽공동체 |

| 26 | 상표권 | 5623944 | NO POREBLEM | 제03류 | ㈜본느 | 2017-11-02 | 2018-12-04 | 2028-12-04 | 화장품 | 미국(US) |

| 27 | 상표권 | 5771065 | STAGE Q | 제03류 | ㈜본느 | 2018-04-23 | 2019-06-04 | 2029-06-04 | 화장품 | 미국(US) |

| 28 | 상표권 | 6141469 | STAGE Q | 제03류 | ㈜본느 | 2018-06-05 | 2019-04-26 | 2029-04-25 | 화장품 | 일본(JP) |

3) 중국상표권현황

| 번호 | 구분 | 등록번호 | 상표류 | 권리자 | 출원일 | 등록일 | 존속기간만료 | 적용제품 | 출원국 |

| 1 | 상표권 | 9535077 | 제 03류 | ㈜본느 | 2011-05-31 | 2012-06-21 | 2022-06-20 | 화장품 | 중국 |

| 2 | 상표권 | 12356098 | 제 03류 | ㈜본느 | 2013-04-01 | 2014-09-07 | 2024-09-06 | 화장품 | 중국 |

| 3 | 상표권 | 13114523 | 제 03류 | ㈜본느 | 2013-08-21 | 2015-01-28 | 2025-01-27 | 화장품 | 중국 |

| 4 | 상표권 | 15793876 | 제 03류 | ㈜본느 | 2014-11-26 | 2016-02-07 | 2026-02-06 | 화장품 | 중국 |

| 5 | 상표권 | 16066971 | 제 03류 | ㈜본느 | 2014-12-31 | 2016-09-07 | 2026-09-06 | 화장품 | 중국 |

| 6 | 상표권 | 16144241 | 제 03류 | ㈜본느 | 2015-01-13 | 2016-03-14 | 2026-03-13 | 화장품 | 중국 |

| 7 | 상표권 | 16144299 | 제 03류 | ㈜본느 | 2015-01-13 | 2016-03-14 | 2026-03-13 | 화장품 | 중국 |

| 8 | 상표권 | 16144105 | 제 03류 | ㈜본느 | 2015-01-13 | 2016-06-14 | 2026-06-13 | 화장품 | 중국 |

| 9 | 상표권 | 16475581 | 제 03류 | ㈜본느 | 2015-03-12 | 2016-05-07 | 2026-05-06 | 화장품 | 중국 |

| 10 | 상표권 | 16475584 | 제 03류 | ㈜본느 | 2015-03-12 | 2016-05-07 | 2026-05-06 | 화장품 | 중국 |

| 11 | 상표권 | 16475583 | 제 03류 | ㈜본느 | 2015-03-12 | 2016-05-07 | 2026-05-06 | 화장품 | 중국 |

| 12 | 상표권 | 16475582 | 제 03류 | ㈜본느 | 2015-03-12 | 2016-05-07 | 2026-05-06 | 화장품 | 중국 |

| 13 | 상표권 | 16753014 | 제 03류 | ㈜본느 | 2015-04-20 | 2016-06-14 | 2026-06-13 | 화장품 | 중국 |

| 14 | 상표권 | 17788194 | 제 03류 | ㈜본느 | 2015-08-31 | 2016-10-14 | 2026-10-13 | 화장품 | 중국 |

| 15 | 상표권 | 18084386 | 제 03류 | ㈜본느 | 2015-10-19 | 2016-11-21 | 2026-11-20 | 화장품 | 중국 |

| 16 | 상표권 | 18969969 | 제 03류 | ㈜본느 | 2016-01-22 | 2017-02-28 | 2027-02-27 | 화장품 | 중국 |

| 17 | 상표권 | 19173088 | 제 03류 | ㈜본느 | 2016-02-29 | 2017-04-07 | 2027-04-06 | 화장품 | 중국 |

| 18 | 상표권 | 19386914 | 제 03류 | ㈜본느 | 2016-03-22 | 2017-07-21 | 2027-07-20 | 화장품 | 중국 |

| 19 | 상표권 | 20173001 | 제 03류 | ㈜본느 | 2016-06-02 | 2017-10-07 | 2027-10-06 | 화장품 | 중국 |

| 20 | 상표권 | 21438159 | 제 03류 | ㈜본느 | 2016-09-28 | 2017-11-21 | 2027-11-20 | 화장품 | 중국 |

| 21 | 상표권 | 21438160 | 제 03류 | ㈜본느 | 2016-09-28 | 2017-11-21 | 2027-11-20 | 화장품 | 중국 |

| 22 | 상표권 | 21470075 | 제 03류 | ㈜본느 | 2016-09-30 | 2017-11-21 | 2027-11-20 | 화장품 | 중국 |

| 23 | 상표권 | 23065234 | 제 03류 | ㈜본느 | 2017-03-08 | 2018-03-07 | 2028-03-06 | 화장품 | 중국 |

| 24 | 상표권 | 23065636 | 제 03류 | ㈜본느 | 2017-03-08 | 2018-03-07 | 2028-03-06 | 화장품 | 중국 |

| 25 | 상표권 | 27200802 | 제 03류 | ㈜본느 | 2017-10-31 | 2018-10-14 | 2028-10-13 | 화장품 | 중국 |

| 26 | 상표권 | 31144619 | 제 03류 | ㈜본느 | 2018-05-24 | 2019-03-07 | 2029-03-06 | 화장품 | 중국 |

| 27 | 상표권 | 16143984 | 제 05류 | ㈜본느 | 2015-01-13 | 2016-03-14 | 2026-03-13 | 제약,의료 | 중국 |

| 28 | 상표권 | 16661029 | 제 05류 | ㈜본느 | 2015-04-08 | 2016-09-21 | 2026-09-20 | 제약,의료 | 중국 |

| 29 | 상표권 | 16661278 | 제 05류 | ㈜본느 | 2015-04-08 | 2016-06-14 | 2026-06-13 | 제약,의료 | 중국 |

| 30 | 상표권 | 18084385 | 제 05류 | ㈜본느 | 2015-10-19 | 2016-11-21 | 2026-11-20 | 제약,의료 | 중국 |

| 31 | 상표권 | 16661506 | 제 08류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 수공구 및 수동기구외 | 중국 |

| 32 | 상표권 | 16661663 | 제 08류 | ㈜본느 | 2015-04-08 | 2016-06-14 | 2026-06-13 | 수공구 및 수동기구외 | 중국 |

| 33 | 상표권 | 16661838 | 제 09류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 컴퓨터프로그램, 측정기외 | 중국 |

| 34 | 상표권 | 16661940 | 제 09류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 컴퓨터프로그램, 측정기외 | 중국 |

| 35 | 상표권 | 16143427 | 제 10류 | ㈜본느 | 2015-01-13 | 2016-06-14 | 2026-06-13 | 정형외과 품목 | 중국 |

| 36 | 상표권 | 16662021 | 제 10류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 정형외과 품목 | 중국 |

| 37 | 상표권 | 16662137 | 제 10류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 정형외과 품목 | 중국 |

| 38 | 상표권 | 18084384 | 제 10류 | ㈜본느 | 2015-10-19 | 2016-11-28 | 2026-11-27 | 정형외과 품목 | 중국 |

| 39 | 상표권 | 16662258 | 제 14류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 보석함, 장신구외 | 중국 |

| 40 | 상표권 | 16662228 | 제 14류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 보석함, 장신구외 | 중국 |

| 41 | 상표권 | 16662442 | 제 16류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 인쇄물, 문구류외 | 중국 |

| 42 | 상표권 | 16662349 | 제 16류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 인쇄물, 문구류외 | 중국 |

| 43 | 상표권 | 16662514 | 제 18류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 지갑, 가방외 | 중국 |

| 44 | 상표권 | 16662560 | 제 18류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 지갑, 가방외 | 중국 |

| 45 | 상표권 | 16662708 | 제 21류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 주방용품외 | 중국 |

| 46 | 상표권 | 16662720 | 제 21류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 주방용품외 | 중국 |

| 47 | 상표권 | 27139124 | 제 21류 | ㈜본느 | 2017-10-27 | 2019-01-14 | 2029-01-13 | 주방용품외 | 중국 |

| 48 | 상표권 | 16662862 | 제 25류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 의류외 | 중국 |

| 49 | 상표권 | 16662854 | 제 25류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 의류외 | 중국 |

| 50 | 상표권 | 15491198 | 제 35류 | ㈜본느 | 2014-10-11 | 2015-11-28 | 2025-11-27 | 화장품업외 | 중국 |

| 51 | 상표권 | 15891022 | 제 35류 | ㈜본느 | 2014-12-09 | 2016-05-07 | 2026-05-06 | 화장품업외 | 중국 |

| 52 | 상표권 | 16067358 | 제 35류 | ㈜본느 | 2014-12-31 | 2016-07-14 | 2026-07-13 | 화장품업외 | 중국 |

| 53 | 상표권 | 16143560 | 제 35류 | ㈜본느 | 2015-01-13 | 2016-03-14 | 2026-03-13 | 화장품업외 | 중국 |

| 54 | 상표권 | 16753224 | 제 35류 | ㈜본느 | 2015-04-20 | 2016-06-28 | 2026-06-27 | 화장품업외 | 중국 |

| 55 | 상표권 | 18084383 | 제 35류 | ㈜본느 | 2015-10-19 | 2017-01-28 | 2027-01-27 | 화장품업외 | 중국 |

| 56 | 상표권 | 19387094 | 제 35류 | ㈜본느 | 2016-03-22 | 2018-02-28 | 2028-02-27 | 화장품업외 | 중국 |

| 57 | 상표권 | 21470074 | 제 35류 | ㈜본느 | 2016-09-30 | 2017-11-21 | 2027-11-20 | 화장품업외 | 중국 |

| 58 | 상표권 | 27574522 | 제 35류 | ㈜본느 | 2017-11-20 | 2019-01-28 | 2029-01-27 | 화장품업외 | 중국 |

| 59 | 상표권 | 16662944 | 제 44류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 의료서비스업외 | 중국 |

| 60 | 상표권 | 16662970 | 제 44류 | ㈜본느 | 2015-04-08 | 2016-05-28 | 2026-05-27 | 의료서비스업외 | 중국 |

| 61 | 상표권 | 18084382 | 제 44류 | ㈜본느 | 2015-10-19 | 2016-11-21 | 2026-11-20 | 의료서비스업외 | 중국 |

| 62 | 상표권 | 21470073 | 제 44류 | ㈜본느 | 2016-09-30 | 2017-11-21 | 2027-11-20 | 의료서비스업외 | 중국 |

III. 재무에 관한 사항

1. 요약재무정보

1) 요약 재무상태표(K-IFRS) - 연결

| 주식회사 본느와 그 종속기업 | (단위 : 원) |

| 과 목 | 제7기 | 제6기 | 제5기 |

|---|---|---|---|

| (2021년 12월 말) | (2020년 12월 말) | (2019년 12월 말) | |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 연결재무제표에 대한 회계감사인 | 이촌회계법인 | 이촌회계법인 | 한서회계법인 |

| (감사의견) | 적정 | 적정 | 적정 |

| Ⅰ. 유동자산 | 24,764,230,483 | 41,150,853,650 | 28,557,671,532 |

| Ⅱ. 비유동자산 | 58,782,081,999 | 13,312,729,562 | 12,511,268,219 |

| 자 산 총 계 | 83,546,312,482 | 54,463,583,212 | 41,068,939,751 |

| 부 채 및 자 본 | |||

| Ⅰ. 유동부채 | 35,696,914,265 | 21,328,586,286 | 6,077,051,679 |

| Ⅱ. 비유동부채 | 20,747,583,980 | 1,076,085,343 | 1,039,940,917 |

| 부 채 총 계 | 56,444,498,245 | 22,404,671,629 | 7,116,992,596 |

| Ⅰ. 지배기업소유주에게 귀속되는 자본 | 22,405,738,480 | 32,524,663,623 | 33,955,755,178 |

| 1.자본금 | 3,069,959,600 | 3,069,959,600 | 3,069,959,600 |

| 2.자본잉여금 | 16,175,079,845 | 20,921,928,855 | 20,699,014,853 |

| 3.기타자본구성요소 | (850,070,622) | (850,070,622) | (850,070,622) |

| 4.기타포괄손익누계액 | (267,798,271) | 21,489,498 | 8,130,685 |

| 5.이익잉여금 | 4,278,567,928 | 9,361,356,292 | 11,028,720,662 |

| Ⅱ. 비지배지분 | 4,696,075,757 | (465,752,040) | (3,808,023) |

| 자 본 총 계 | 27,101,814,237 | 32,058,911,583 | 33,951,947,155 |

| 자 본 및 부 채 총 계 | 83,546,312,482 | 54,463,583,212 | 41,068,939,751 |

2) 요약 포괄손익계산서(K-IFRS) - 연결

| 주식회사 본느와 그 종속기업 | (단위 : 원) |

| 과 목 | 제7기 | 제6기 | 제5기 |

|---|---|---|---|

| (2021년 12월 말) | (2020년 12월 말) | (2019년 12월 말) | |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 연결재무제표에 대한 회계감사인 | 이촌회계법인 | 이촌회계법인 | 한서회계법인 |

| (감사의견) | 적정 | 적정 | 적정 |

| Ⅰ.매출액 | 53,806,095,591 | 36,046,399,629 | 47,018,567,458 |

| Ⅱ.매출원가 | 30,472,461,130 | 21,588,583,340 | 28,961,949,488 |

| Ⅲ.매출총이익 | 23,333,634,461 | 14,457,816,289 | 18,056,617,970 |

| Ⅳ.영업이익 | (1,046,573,174) | (857,453,537) | 5,581,769,387 |

| Ⅴ. 법인세비용차감전순이익 | (3,588,228,145) | (283,262,815) | 6,212,220,185 |

| Ⅵ. 당기순이익 | (3,960,574,488) | (2,375,171,418) | 5,033,952,838 |

| Ⅶ. 기타포괄손익 | (283,662,966) | 269,764,013 | (148,454,674) |

| Ⅷ. 총포괄이익 | (4,244,237,454) | (2,105,407,405) | 4,885,498,164 |

| Ⅸ.당기순이익의 귀속 | (3,960,574,488) | (2,375,171,418) | 5,033,952,838 |

| Ⅹ.총포괄이익의 귀속 | (4,244,237,454) | (2,105,407,405) | 4,885,498,164 |

| ⅩI.주당이익(원) | |||

| 기본주당이익 | (130) | (63) | 168 |

| 희석주당이익 | (130) | (63) | 166 |

주1) 상기 내역은 연결재무제표 기준입니다.

3) 요약 재무상태표(K-IFRS) - 별도

| 주식회사 본느 | (단위 : 원) |

| 과 목 | 제7기 | 제6기 | 제5기 |

|---|---|---|---|

| (2021년 12월 말) | (2020년 12월 말) | (2019년 12월 말) | |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 재무제표에 대한 회계감사인 | 이촌회계법인 | 이촌회계법인 | 한서회계법인 |

| (감사의견) | 적정 | 적정 | 적정 |

| 자 산 | |||

| Ⅰ. 유동자산 | 16,985,281,495 | 39,533,058,213 | 26,542,988,855 |

| Ⅱ. 비유동자산 | 58,885,332,120 | 13,608,826,503 | 12,189,833,871 |

| 자 산 총 계 | 75,870,613,615 | 53,141,884,716 | 38,732,822,726 |

| 부 채 | |||

| Ⅰ. 유동부채 | 31,969,694,287 | 18,728,201,954 | 3,252,708,365 |

| Ⅱ. 비유동부채 | 15,066,418,247 | 627,142,953 | 917,422,813 |

| 부 채 총 계 | 47,036,112,534 | 19,355,344,907 | 4,170,131,178 |

| 자 본 | |||

| Ⅰ. 자 본 금 | 3,069,959,600 | 3,069,959,600 | 3,069,959,600 |

| Ⅱ. 자본잉여금 | 20,516,479,513 | 20,500,514,633 | 20,385,642,800 |

| Ⅲ. 기타자본항목 | (850,070,622) | (850,070,622) | (850,070,622) |

| Ⅳ. 기타포괄손익누계액 | (156,000,000) | - | - |

| Ⅳ. 이익잉여금 | 6,254,132,590 | 11,066,136,198 | 11,957,159,770 |

| 자 본 총 계 | 28,834,501,081 | 33,786,539,809 | 34,562,691,548 |

| 부채와자본총계 | 75,870,613,615 | 53,141,884,716 | 38,732,822,726 |

4. 요약 포괄손익계산서(K-IFRS) - 별도

| 주식회사 본느 | (단위 : 원) |

| 과 목 | 제7기 | 제6기 | 제5기 |

|---|---|---|---|

| (2021년 12월 말) | (2020년 12월 말) | (2019년 12월 말) | |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 재무제표에 대한 회계감사인 | 이촌회계법인 | 이촌회계법인 | 한서회계법인 |

| (감사의견) | 적정 | 적정 | 적정 |

| Ⅰ. 매출액 | 21,552,916,364 | 24,435,448,111 | 32,954,151,907 |

| Ⅱ. 매출원가 | 13,982,761,937 | 15,106,112,872 | 22,030,985,733 |

| Ⅲ. 매출총이익 | 7,570,154,427 | 9,329,335,239 | 10,923,166,174 |

| Ⅳ. 영업이익 | 30,178,547 | 2,780,188,375 | 7,101,944,282 |

| Ⅴ. 법인세비용차감전순이익 | (4,947,217,113) | 76,349,696 | 7,655,053,578 |

| Ⅵ. 당기순이익 | (4,735,889,873) | (1,147,428,772) | 6,297,843,581 |

| Ⅶ. 기타포괄손익 | (232,113,735) | 256,405,200 | (170,277,640) |

| Ⅷ. 총포괄이익 | (4,968,003,608) | (891,023,572) | 6,127,565,94 1 |

| Ⅸ. 주당순이익 | |||

| 기본보통주주당순이익 | (154) | (37) | 210 |

| 희석보통주주당순이익 | (154) | (37) | 208 |

주1) 상기 내역은 별도재무제표액 기준입니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 7 기 2021.12.31 현재 |

|

제 6 기 2020.12.31 현재 |

|

제 5 기 2019.12.31 현재 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

24,764,230,483 |

41,150,853,650 |

28,557,671,532 |

|

현금및현금성자산 |

9,753,924,102 |

25,642,178,763 |

4,076,987,429 |

|

단기금융상품 |

5,907,216,175 |

4,454,494,005 |

5,608,124,169 |

|

당기손익-공정가치 금융자산 |

758,300,137 |

1,509,442,496 |

5,494,771,658 |

|

매출채권 |

4,551,318,291 |

5,292,300,156 |

8,352,701,085 |

|

기타채권 |

678,778,080 |

315,977,279 |

237,702,473 |

|

재고자산 |

2,120,926,917 |

2,740,782,516 |

3,541,015,887 |

|

기타유동자산 |

794,459,017 |

1,195,650,005 |

1,176,468,070 |

|

당기법인세자산 |

199,307,764 |

28,430 |

69,900,761 |

|

비유동자산 |

58,782,081,999 |

13,312,729,562 |

12,511,268,219 |

|

비유동 기타포괄손익-공정가치 측정 금융자산 |

3,764,510,000 |

2,600,000,000 |

1,140,000,000 |

|

관계기업에 대한 투자자산 |

20,603,561 |

23,500,326 |

36,592,976 |

|

기타비유동채권 |

652,309,495 |

1,478,160,992 |

91,676,629 |

|

투자부동산 |

15,999,578,676 |

||

|

유형자산 |

9,195,221,723 |

7,407,623,565 |

7,283,637,279 |

|

무형자산 |

27,769,123,230 |

499,483,728 |

1,063,793,504 |

|

기타비유동자산 |

1,380,735,314 |

1,303,960,951 |

2,209,371,968 |

|

이연법인세자산 |

686,195,863 |

||

|

자산총계 |

83,546,312,482 |

54,463,583,212 |

41,068,939,751 |

|

부채 |

|||

|

유동부채 |

35,696,914,265 |

21,328,586,286 |

6,077,051,679 |

|

매입채무 |

3,722,843,521 |

2,232,149,096 |

2,588,907,231 |

|

단기차입금 |

1,533,475,338 |

2,741,588,845 |

911,570,000 |

|

기타채무 |

1,303,645,722 |

1,218,989,016 |

1,333,668,889 |

|

유동성장기부채 |

224,000,000 |

||

|

당기법인세부채 |

395,795,161 |

568,728,510 |

312,714,029 |

|

기타유동부채 |

878,095,185 |

642,820,723 |

528,952,026 |

|

유동리스부채 |

178,564,878 |

70,897,228 |

80,996,998 |

|

환불부채 |

44,708,630 |

232,225,643 |

320,242,506 |

|

유동성전환사채 |

16,032,483,955 |

9,299,904,232 |

|

|

유동파생상품부채 |

11,383,301,875 |

4,321,282,993 |

|

|

비유동부채 |

20,747,583,980 |

1,076,085,343 |

1,039,940,917 |

|

파생상품부채 |

21,067,956 |

||

|

상환우선주부채 |

4,567,163,311 |

||

|

장기차입금 |

13,562,057,198 |

||

|

기타비유동부채 |

60,000,000 |

||

|

비유동리스부채 |

143,024,075 |

94,763,670 |

141,624,809 |

|

확정급여부채 |

1,098,377,098 |

532,379,283 |

877,248,152 |

|

이연법인세부채 |

1,316,962,298 |

448,942,390 |

|

|

부채총계 |

56,444,498,245 |

22,404,671,629 |

7,116,992,596 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

22,405,738,480 |

32,524,663,623 |

33,955,755,178 |

|

자본금 |

3,069,959,600 |

3,069,959,600 |

3,069,959,600 |

|

자본잉여금 |

16,175,079,845 |

20,921,928,855 |

20,699,014,853 |

|

기타자본구성요소 |

(850,070,622) |

(850,070,622) |

(850,070,622) |

|

기타포괄손익누계액 |

(267,798,271) |

21,489,498 |

8,130,685 |

|

이익잉여금(결손금) |

4,278,567,928 |

9,361,356,292 |

11,028,720,662 |

|

비지배지분 |

4,696,075,757 |

(465,752,040) |

(3,808,023) |

|

자본총계 |

27,101,814,237 |

32,058,911,583 |

33,951,947,155 |

|

자본과부채총계 |

83,546,312,482 |

54,463,583,212 |

41,068,939,751 |

|

연결 포괄손익계산서 |

|

제 7 기 2021.01.01 부터 2021.12.31 까지 |

|

제 6 기 2020.01.01 부터 2020.12.31 까지 |

|

제 5 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

매출액 |

53,806,095,591 |

36,046,399,629 |

47,018,567,458 |

|

매출원가 |

30,472,461,130 |

21,588,583,340 |

28,961,949,488 |

|

매출총이익 |

23,333,634,461 |

14,457,816,289 |

18,056,617,970 |

|

판매비와관리비 |

24,380,207,635 |

15,315,269,826 |

12,474,848,583 |

|

영업이익(손실) |

(1,046,573,174) |

(857,453,537) |

5,581,769,387 |

|

기타이익 |

2,020,935,312 |

195,900,063 |

97,127,739 |

|

기타손실 |

3,432,791,622 |

575,379,899 |

179,640,855 |

|

금융수익 |

1,442,321,780 |

3,504,440,383 |

1,628,096,582 |

|

금융원가 |

2,567,065,653 |

2,541,717,937 |

922,483,848 |

|

관계기업투자이익 |

7,351,180 |

||

|

관계기업투자손실 |

5,054,788 |

9,051,888 |

|

|

법인세비용차감전순이익(손실) |

(3,588,228,145) |

(283,262,815) |

6,212,220,185 |

|

법인세비용 |

372,346,343 |

2,091,908,603 |

1,178,267,347 |

|

당기순이익(손실) |

(3,960,574,488) |

(2,375,171,418) |

5,033,952,838 |

|

기타포괄손익 |

(283,662,966) |

269,764,013 |

(148,454,674) |

|

후속적으로 당기손익으로 재분류되는 포괄손익 |

|||

|

지분법자본변동 |

2,158,023 |

(4,040,762) |

873,363 |

|

해외사업환산손익 |

(135,445,792) |

17,399,575 |

10,803,206 |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

|||

|

매도가능금융자산평가손익 |

(156,000,000) |

||

|

보험수리적 |

5,624,803 |

256,405,200 |

(160,131,243) |

|

총포괄손익 |

(4,244,237,454) |

(2,105,407,405) |

4,885,498,164 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(3,978,910,628) |

(1,923,769,570) |

5,033,952,838 |

|

비지배지분에 귀속되는 당기순이익(손실) |

18,336,140 |

(451,401,848) |

|

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(4,271,781,174) |

(1,654,005,557) |

4,885,498,164 |

|

총 포괄손익, 비지배지분 |

27,543,720 |

(451,401,848) |

|

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

(130) |

(63) |

168 |

|

희석주당이익(손실) (단위 : 원) |

(130) |

(63) |

166 |

|

연결 자본변동표 |

|

제 7 기 2021.01.01 부터 2021.12.31 까지 |

|

제 6 기 2020.01.01 부터 2020.12.31 까지 |

|

제 5 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||||

|---|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

|||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

||||

|

2019.01.01 (기초자본) |

2,909,769,600 |

16,592,656,356 |

(850,070,622) |

(3,545,884) |

6,154,899,067 |

24,803,708,517 |

24,803,708,517 |

||

|

총포괄손익 |

당기순이익(손실) |

5,033,952,838 |

5,033,952,838 |

5,033,952,838 |

|||||

|

해외사업환산손익 |

10,803,206 |

10,803,206 |

10,803,206 |

||||||

|

지분법자본변동 |

873,363 |

873,363 |

873,363 |

||||||

|

매도가능금융자산평가손익 |

|||||||||

|

보험수리적손익 |

(160,131,243) |

(160,131,243) |

(160,131,243) |

||||||

|

전환청구권행사 |

100,000,000 |

877,265,510 |

977,265,510 |

977,265,510 |

|||||

|

유상증자 |

60,190,000 |

2,883,101,000 |

2,943,291,000 |

2,943,291,000 |

|||||

|

연결실체의 변동 |

|||||||||

|

연결실체내 자본거래 등 |

|||||||||

|

주식보상 |

32,619,934 |

32,619,934 |

32,619,934 |

||||||

|

주주간계약 |

|||||||||

|

비지배지분 증가 |

313,372,053 |

313,372,053 |

(3,808,023) |

309,564,030 |

|||||

|

2019.12.31 (기말자본) |

3,069,959,600 |

20,699,014,853 |

(850,070,622) |

8,130,685 |

11,028,720,662 |

33,955,755,178 |

(3,808,023) |

33,951,947,155 |

|

|

2020.01.01 (기초자본) |

3,069,959,600 |

20,699,014,853 |

(850,070,622) |

8,130,685 |

11,028,720,662 |

33,955,755,178 |

(3,808,023) |

33,951,947,155 |

|

|

총포괄손익 |

당기순이익(손실) |

(1,923,769,570) |

(1,923,769,570) |

(451,401,848) |

(2,375,171,418) |

||||

|

해외사업환산손익 |

17,399,575 |

17,399,575 |

17,399,575 |

||||||

|

지분법자본변동 |

(4,040,762) |

(4,040,762) |

(4,040,762) |

||||||

|

매도가능금융자산평가손익 |

|||||||||

|

보험수리적손익 |

256,405,200 |

256,405,200 |

256,405,200 |

||||||

|

전환청구권행사 |

|||||||||

|

유상증자 |

|||||||||

|

연결실체의 변동 |

|||||||||

|

연결실체내 자본거래 등 |

|||||||||

|

주식보상 |

114,871,833 |

114,871,833 |

114,871,833 |

||||||

|

주주간계약 |

|||||||||

|

비지배지분 증가 |

108,042,169 |

108,042,169 |

(10,542,169) |

97,500,000 |

|||||

|

2020.12.31 (기말자본) |

3,069,959,600 |

20,921,928,855 |

(850,070,622) |

21,489,498 |

9,361,356,292 |

32,524,663,623 |

(465,752,040) |

32,058,911,583 |

|

|

2021.01.01 (기초자본) |

3,069,959,600 |

20,921,928,855 |

(850,070,622) |

21,489,498 |

9,361,356,292 |

32,524,663,623 |

(465,752,040) |

32,058,911,583 |

|

|

총포괄손익 |

당기순이익(손실) |

(3,978,910,628) |

(3,978,910,628) |

18,336,140 |

(3,960,574,488) |

||||

|

해외사업환산손익 |

(135,445,792) |

(135,445,792) |

(135,445,792) |

||||||

|

지분법자본변동 |

2,158,023 |

2,158,023 |

2,158,023 |

||||||

|

매도가능금융자산평가손익 |

(156,000,000) |

(156,000,000) |

(156,000,000) |

||||||

|

보험수리적손익 |

(21,918,917) |

(21,918,917) |

27,543,720 |

5,624,803 |

|||||

|

전환청구권행사 |

|||||||||

|

유상증자 |

|||||||||

|

연결실체의 변동 |

3,714,189,954 |

3,714,189,954 |

|||||||

|

연결실체내 자본거래 등 |

(319,799,164) |

(319,799,164) |

319,799,164 |

||||||

|

주식보상 |

15,964,880 |

(1,081,958,820) |

(1,065,993,940) |

1,081,958,820 |

15,964,880 |

||||

|

주주간계약 |

(4,443,014,726) |

(4,443,014,726) |

(4,443,014,726) |

||||||

|

비지배지분 증가 |

|||||||||

|

2021.12.31 (기말자본) |

3,069,959,600 |

16,175,079,845 |

(850,070,622) |

(267,798,271) |

4,278,567,928 |

22,405,738,480 |

4,696,075,757 |

27,101,814,237 |

|

|

연결 현금흐름표 |

|

제 7 기 2021.01.01 부터 2021.12.31 까지 |

|

제 6 기 2020.01.01 부터 2020.12.31 까지 |

|

제 5 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 7 기 |

제 6 기 |

제 5 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

2,049,610,671 |

2,981,338,405 |

9,977,018,712 |

|

당기순이익(손실) |

(3,960,574,488) |

(2,375,171,418) |

5,033,952,838 |

|

당기순이익조정을 위한 가감 |

7,002,627,137 |

3,225,189,942 |

2,261,899,862 |

|

퇴직급여 |

651,526,147 |

562,299,212 |

369,685,436 |

|

감가상각비 |

545,998,149 |

226,160,222 |

263,978,986 |

|

대손상각비 |

358,508,808 |

(224,295,940) |

(271,901,679) |

|

기타의 대손상각비 |

1,271,837,158 |

114,892,491 |

|

|

외화환산손실 |

447,033,583 |

348,074,358 |

|

|

유형자산처분손실 |

153,347,870 |

1,212,945 |

|

|

유형자산폐기손실 |

1,503,334 |

36,353,304 |

|

|

무형자산상각비 |

973,486,804 |

172,666,350 |

156,555,891 |

|

당기손익-공정가치금융자산평가손실 |

18,376,916 |

36,567,189 |

19,929,654 |

|

당기손익-공정가치금융자산처분손실 |

1,864,143 |

||

|

파생상품평가손실 |

51,736,400 |

138,695,624 |

|

|

무형자산손상차손 |

1,859,119,973 |

472,321,140 |

|

|

지분법손실 |

5,054,788 |

9,051,888 |

|

|

이자비용 |

2,305,686,712 |

950,248,427 |

74,441,248 |

|

주식보상비용(환입) |

356,946,351 |

1,157,030,030 |

328,559,590 |

|

기타 현금의 유출 없는 비용등 |

20,400,000 |

24,509,158 |

1,729,449 |

|

재고자산평가손실 |

500,258,679 |

||

|

반품비용 |

15,780,566 |

||

|

이자수익 |

(284,230,344) |

(137,711,583) |

(124,743,582) |

|

외화환산이익 |

(319,919,902) |

(28,120,115) |

(229,194,424) |

|

당기손익-공정가치금융자산평가이익 |

(9,960,328) |

(141,277,878) |

(66,749,249) |

|

당기손익-공정가치금융자산처분이익 |

(570,229) |

(185,798,157) |

|

|

파생상품평가이익 |

(168,093,169) |

(2,225,221,363) |

(117,627,668) |

|

환불부채환입 |

(31,922,230) |

||

|

대손충당금환입 |

(2,294,186) |

(5,999,940) |

|

|

유형자산처분이익 |

(1,561,356,837) |

(3,068,285) |

(1,127,941) |

|

투자자산처분이익 |

(46,115,400) |

||

|

지분법이익 |

(7,351,180) |

||

|

법인세비용 |

372,324,991 |

2,091,908,603 |

1,178,267,347 |

|

기타 현금의 유입 없는 수익등 |

38,438,636 |

||

|

영업활동으로인한자산ㆍ부채의변동 |

801,115,041 |

2,787,075,041 |

4,025,331,319 |