|

|

tbh global_대표이사등의확인서_20220322 |

사 업 보 고 서

(제 22 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022 년 03 월 22 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 TBH GLOBAL |

| 대 표 이 사 : | 우 종 완 |

| 본 점 소 재 지 : | 서울특별시 강남구 봉은사로 456 TBH빌딩 |

| (전 화) 02-2058-3800 | |

| (홈페이지) http://www.tbhglobal.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영관리본부장 (성 명) 손 병 호 |

| (전 화) 02-2140-1025 | |

【 대표이사 등의 확인 】

|

|

tbh global_대표이사등의확인서_20220322 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

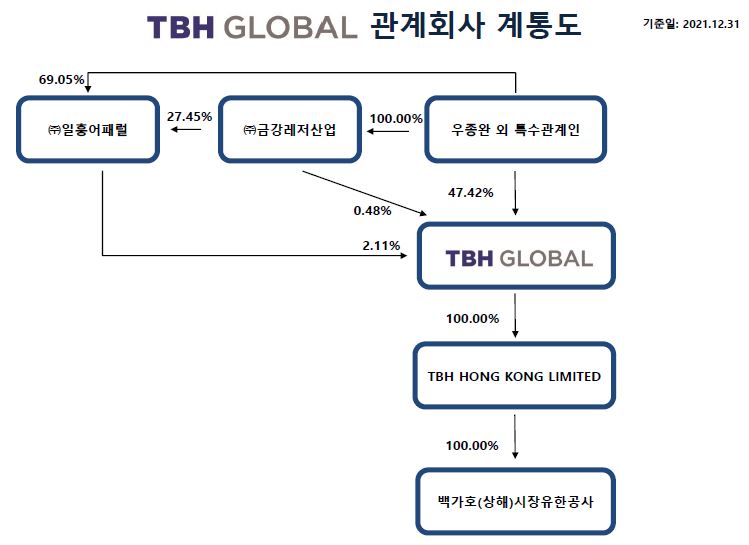

주) 2018년 12월에 체결된 당사의 종속회사 TBH HONG KONG LIMITED와 투자자간 약정사항으로 인해 기업회계기준서 제1110호에 따라 TBH HONG KONG LIMITED가 종속기업에서 공동기업으로 재분류되었습니다.

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

주) 해당사항 없습니다.

다. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

라.회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권시장 | 2005년 12월 19일 | - | - |

마. 회사의 명칭

당사의 회사 명칭은『주식회사 티비에이치글로벌』라고 표기하며 약칭으로는 『주식회사 TBH GLOBAL』, 영문으로는 『TBH GLOBAL CO., LTD』라고 표기합니다.

바. 설립일자

당사는 2000년 12월 22일에 설립되었습니다.

사. 본사의 주소 등

| 주 소 | 서울특별시 강남구 봉은사로 456 TBH빌딩 |

| 홈페이지 | http://www.tbhglobal.co.kr |

2. 회사의 연혁

가. 공시대상기간(최근 5사업연도) 중 당사의 주된 변동내역

| 년월 | 내역 |

|---|---|

| 2017.03 | 제2회 전환사채 발행 |

| 2018.03 | 우종완, 이준호 공동 대표이사 체제로 변경 |

| 2018.04 | 스트리트 패션 감성 영캐주얼 브랜드 'BHM' 런칭 |

| 2018.08 | 우종완 단독 대표이사 체제로 변경 |

| 2018.12 | 자회사 TBH HONG KONG LIMITED 주식의 풋옵션행사에 따른 주식매수 (매수후 지분율: 100.00%) |

| 2019.03 | 제2회 전환사채 전부 상환 |

| 2019.08 | TBH HONG KONG LIMITED의 유상신주 113,100주 취득(취득 후 지분율: 100.00%) |

| 2019.12 | TBH HONG KONG LIMITED의 유상신주 71,760주 취득(취득 후 지분율: 100.00%) |

| 2020.09 | 글로벌 여성 컨템퍼러리 캐주얼 브랜드 미카이브(MeKaiV) 런칭 |

| 2020.12 | TBH HONG KONG LIMITED의 유상신주 39,000주 취득(취득 후 지분율: 100.00%) |

| 2021.03 | 2020년도 공시우수법인 선정 |

| 2021.05 | 언양물류센터 매각 계약 체결(7,113,400,000원) |

| 2021.12 | 중국 상표권 매각 계약 체결(61,380,000,000원) |

| TBH HONG KONG LIMITED의 유상신주 93,210주 취득(취득 후 지분율: 100.00%) |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017.03.30 | 정기주총 | - | 감사 정문금 | - |

| 2018.03.20 | 정기주총 | 사내이사 이준호 | - | 사내이사 이준호(임기만료: 2018.07.25) |

| 2019.03.29 | 정기주총 | 사외이사 김한웅 | 대표이사 우종완 사내이사 황태영 |

사외이사 류승범(중도퇴임: 2019.03.28) |

| 2020.03.30 | 정기주총 | 감사 이규만 | - | 감사 정문금(임기만료) |

주) 이준호 사내이사는 별세로 인한 임기만료입니다.

주2) 2022년 3월 30일 정기주총에서 우종완 대표이사, 황태영 사내이사 및 김한웅 사외이사는 재선임될 예정입니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 백만원, 주) |

| 종류 | 구분 | 당기말 | 제21기 (2020년말) |

제20기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 20,856,819 | 20,856,819 | 20,856,819 |

| 액면금액 | 500원 | 500원 | 500원 | |

| 자본금 | 10,428 | 10,428 | 10,428 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 10,428 | 10,428 | 10,428 |

주) 당사는 공시대상기간인 최근 5사업연도 기간 동안 자본금 변동 사항이 없습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주식 | 기타주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 29,600,000 | - | 29,600,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 20,856,819 | - | 20,856,819 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 20,856,819 | - | 20,856,819 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 20,856,819 | - | 20,856,819 | - | |

5. 정관에 관한 사항

가. 정관의 최근 개정일

본 사업보고서에 첨부된 정관은 2021년 3월 26일에 개최된 제21기 정기주주총회에서 최근 개정되었으며, 보고서 제출일 이후 개최 예정인 제22기 정기주주총회의 안건에는 정관 변경의 건이 포함되어 있지 않습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019.03.29 | 제19기 정기 주주총회 |

- 전자등록 의무화에 따른 주권의 종류 삭제 및 관련 근거 신설, 주식사무처리 등의 관련 내용 변경 |

주식ㆍ사채 등의 전자등록에 관한 법률 및 주식회사 등의 외부감사에 관한 법률 개정에 내용 정비 |

| 2020.03.30 | 제20기 정기 주주총회 |

- 제8조(주권의 발행과 주식 및 신주인수권증서에 표시 되어야할 권리의 전자등록)의 조항을 제8조(주권의 발행)과 제8조의2(주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록)로 분리 |

조항 분리 |

| 2021.03.26 | 제21기 정기 주주총회 |

- 배당기산일 관련 변경(배당기산일 관련 상법 규정 삭제에 따른 규정 변경): 제11조(주식매수선택권), 제12조(동등배당), 제17조2(전환사채의 발행), 제18조(신주인수권부사채의 발행), 제56조(분기배당) - 전자증권법에 따른 변경(전자등록제도 도입에 따른 규정 변경): 제14조(명의개서대리인). 제15조 (주주명부 작성ㆍ비치), 제16조(기준일), 제18조의2(사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) - 상법 개정에 따른 변경: 제46조(감사의 선임) |

개정 상법에 따른 배당기산일 관련 규정 정비 및 전자증권법에 따른 사채의 등록 관련 사항 추가 반영 |

II. 사업의 내용

1. 사업의 개요

※ 당사는 2011 사업년도부터 한국채택국제회계기준을 적용하였습니다.

당사 사업부문은 아래와 같습니다.

[사업부문별 요약재무정보]

| (단위:천원) |

| 회사명 | 사업 부문 | 제22기(2021년) | 제21기(2020년) | ||||

|---|---|---|---|---|---|---|---|

| 매출액 | 영업이익 | 자산 | 매출액 | 영업이익 | 자산 | ||

| ㈜TBH GLOBAL |

패션 사업 | 181,795,978 | 4,246,759 | 116,258,178 | 167,998,598 | (7,890,011) | 137,697,904 |

| 기타 및 임대사업 | 6,279,572 | 1,091,046 | 764,312 | 5,141,110 | 964,993 | 1,730,686 | |

| 합 계 | 188,075,550 | 5,337,806 | 117,022,490 | 173,139,708 | (6,925,018) | 139,428,591 | |

주1) 제22기 및 제21기의 재무정보는 개별재무제표 기준으로 작성되었습니다.

가. 업계의 현황

1) 패션산업의 특성

섬유패션산업은 타산업과 다른 특징들을 가지는 바, 첫째, 생활문화 산업이라는 것입니다. 섬유패션산업은 인간의 기본 생활욕구인 의식주 중 '의'부문을 충족시키는 필수산업이며, 소득이 높아지면 패션은 의복의 개념에서 자기표현, 생활문화의 개념으로 변화하는 경향이 있습니다. 현대 사회에서 패션이 자신의 라이프스타일을 표현하는 일종의 문화상품으로 변화하면서 섬유패션산업은 삶의 내용을 풍요롭고 윤택하게하는 생활문화 산업으로 발전하였습니다.

둘째, 섬유패션산업은 기술/지식 집약형 산업입니다. 섬유산업이 대규모 자본과 기술을 필요로 하는 장치산업인 반면, 패션산업은 소자본으로도 기업화가 가능하며 제품의 기획, 디자인의 질에 따라 상품가치를 창출하는 지식집약형 산업입니다. 제품의디자인 경쟁력은 결코 숙련된 기술이나 자본투자만으로 얻어지는 것이 아니라 고도의 미학적 지식의 기반과 훈련된 감성의 바탕 위에서만 오리지널러티를 지닐 수 있는것입니다.

셋째, 패션산업은 고부가가치 산업입니다. 패션제품은 단순한 공산품으로써 물성적 가치만 가진 것이 아니라 유행이나 디자인, 소재, 미적 감각, 표현법에 따라 부가가치를 높일 수 있으며 브랜드 이미지나 스타일 등에 의한 고부가가치화가 가능한 대표적인 제품입니다.

넷째, 패션산업은 제품의 수명이 짧은 산업입니다. 패션제품은 소비자 구매성향이나 계절, 사회환경 및 트렌드 등의 변화에 따라 민감하게 반응하여 제품의 수명이 매우 짧습니다. 따라서 앞선 제품기획력과 신제품 개발력이 매우 중요한 산업입니다.

다섯째, 섬유패션산업은 관련 산업간 네트워크가 밀접하고, 파급 효과가 큰 산업입니다. 패션제품은 섬유패션산업의 최종단계의 소비재로 원사~의류봉제 산업 등 상위단계 산업발전과 밀접한 연관성을 지니고 있습니다. 패션산업은 최종 소비자에 훨씬 가까운 단계로 원사~의류봉제 산업을 선도하는 역할을 하고 있습니다.

여섯째, 패션산업은 감성, 기술, 정보, 마케팅, 문화에 의한 산업입니다. 패션제품은 소비자 욕구 등이 반영되어 각종 사회, 소비자 정보를 제품기획 시스템에 연결해 기획되어야 하며 이를 해외 생산거점을 이용해 생산, 공급하는 다국적 산업의 성격을 가져야 하는 일종의 첨단 산업입니다.

2) 패션산업의 성장성

코로나 백신접종 확대와 치료제 보급, 봉쇄 피로감 증대 등으로 경제활동 제약은 점차 줄어들 것으로 보이나, 변이 바이러스의 출현에 따른 불확실성이 높은 상황속에서 코로나 변이 바이러스 확산 정도에 따라 등락하는 가운데 완만한 회복세를 이어가던 세계경기는 2022년 하반기부터 하향국면에 접어들 전망으로 세계경제 성장율은 2021년 5.8%에서 2022년 3.9%로 낮아지고 코로나 기저효과가 사라지는 2023년 이후 3% 수준까지 내려갈 전망입니다.

국내경제 역시 코로나 특수로 급증했던 수출 중심의 성장세가 세계경기 둔화의 영향으로 2022년 하반기 이후 하향세로 접어들 전망입니다. 다만 위드코로나 시행에 따른 서비스 소비의 점진적 회복 및 주택건설 상승세 등으로 경기의 빠른 하향은 막아줄 것으로 예측됩니다. 국내경제 성장률은 2021년 3.9%에서 2022년에는 2.8%로 낮아질 전망입니다.『LG경제연구원, 2022년 국내외 경제전망』

국내 패션시장의 2021년 시장 규모는 코로나바이러스 감염증-19(이하 코로나19) 기저효과 등으로 전년대비 7.5% 성장한 약 43조원으로 예상됩니다. 2022년 국내 패션시장은 보복소비 및 코로나19 장기화에 따른 집콕 수요 확대로 스포츠복 및 캐주얼복 시장이 큰 성장세를 보이며 2021년보다 6.2% 성장한 약 46조원으로 전망됩니다.

한국섬유산업연합회, Korea Fashion Market Trend 2021 』

3) 경기변동에 대한 민감성

패션기업의 입장에서 경쟁요소란 소비자 관점에서 의류 구매시 결정요인을 말한다고할 수 있습니다. 소비자들의 의류 구매시 결정요인은 충동구매 사례를 제외하면 일정한 흐름을 가지고 있습니다. 즉, 가장 먼저 1단계로 구입하고자 하는 제품의 용도 및 품목이 정해질 것이며, 다음 2단계로 어디(유통 및 브랜드군)에서 구매할 것인가를 정할 것입니다. 그 다음으로 가격, 품질 등 미시적인 요인들을 검토하게 될 것입니다. 1,2단계까지의 속성은 매우 거시적이고 전략적 경쟁요인들입니다.

1단계 요인의 속성인 구매자, 용도, 품목은 기본적으로 소비자의 인구통계학적 특성,제품의 특성에 따라 브랜드를 세분화하는 세분시장과 관련된 것입니다. 2단계 속성인 유통 및 브랜드군 또한 1단계보다 더 세분화된 세분시장에 관련된 내용입니다. 일반적으로 소비자들은 2단계까지의 의사결정 단계에서 특정 유통 또는 브랜드군을 선호하게 됩니다. 브랜드 특성과 주력 유통에 따라 대략적인 제품의 품질 및 가격 범위가 설정되어 있기 때문입니다.

4) 경쟁 요소

패션기업의 입장에서 경쟁요소란 소비자 관점에서 의류 구매시 결정요인을 말한다고할 수 있습니다. 소비자들의 의류 구매시 결정요인은 충동구매 사례를 제외하면 일정한 흐름을 가지고 있습니다. 즉, 가장 먼저 1단계로 구입하고자 하는 제품의 용도 및 품목이 정해질 것이며, 다음 2단계로 어디(유통 및 브랜드군)에서 구매할 것인가를 정할 것입니다. 그 다음으로 가격, 품질 등 미시적인 요인들을 검토하게 될 것입니다. 1,2단계까지의 속성은 매우 거시적이고 전략적 경쟁요인들입니다.

1단계 요인의 속성인 구매자, 용도, 품목은 기본적으로 소비자의 인구통계학적 특성,제품의 특성에 따라 브랜드를 세분화하는 세분시장과 관련된 것입니다. 2단계 속성인 유통 및 브랜드군 또한 1단계보다 더 세분화된 세분시장에 관련된 내용입니다. 일반적으로 소비자들은 2단계까지의 의사결정 단계에서 특정 유통 또는 브랜드군을 선호하게 됩니다. 브랜드 특성과 주력 유통에 따라 대략적인 제품의 품질 및 가격 범위가 설정되어 있기 때문입니다.

5) 자원조달상의 특성

우리나라 섬유패션산업은 원자재의 1/3을 해외수입에 의존하고 있습니다. 하지만 우리나라는 수입된 원자재인 면, 모 또는 화학섬유 원료를 가공 처리하여 패션의 자재로 활용하는 '면/모/화학섬유 방적업’과 이를 재가공하는 '염색가공 관련 산업’이 매우 발달해 있습니다. 2019년 기준 한국의 섬유ㆍ의류 수출은 세계 18위이나 섬유소재 수출은 세계 8위를 차지할 정도로 우리나라 섬유산업은 세계적인 수준입니다.

2019년 기준 섬유패션산업 업체수는 44,931개에 이르며 연간 생산액은 약 38조원에 이르고 있습니다. 우리나라의 섬유패션산업은 원재료를 제외하고 패션산업 전부문에걸친 산업간 네트워크가 잘 갖춰져 있기 때문에 원부재료의 수급상 문제는 거의 없다고 해야 할 것입니다. 다만, 노동집약적인 특성을 지니고 있는 봉제산업의 해외 진출이 활발하게 이루어지고 있으며, 최근에는 화학섬유, 면방 대기업의 해외진출 역시 확대되며 이에 따라 제품의 수입도 늘어나기 시작했습니다.

나. 회사의 현황

1) 영업개황

당사는 2000년 12월에 설립되어 현재 비즈니스 캐주얼 브랜드 마인드브릿지(MIND BRIDGE), 여성 의류 브랜드 쥬시쥬디(JUCY JUDY) 및 캐주얼 브랜드 베이직하우스(BASIC HOUSE), 글로벌 여성 컨템퍼러리 캐주얼 브랜드 미카이브(MeKaiV) 등 4개의 직접 브랜드와 그 외의 라이선스 브랜드를 일부 운영하고 있습니다.

당사는 수익성 제고 및 가속화된 비대면 시대의 흐름에 맞춰 대표 브랜드 베이직하우스를 온라인 전용 브랜드로 전향하였으며, 신규 브랜드 미카이브를 온라인 브랜드로 론칭하였습니다. 또한, 자사 브랜드 통합 온라인몰 'TBH SHOP(http://www.tbhshop.co.kr)'을 운영하고 있으며, CJ홈쇼핑의 메인 브랜드인 더엣지(the AtG)와 타하리(TAHARI)의 위탁 판매 및 이외에 홈쇼핑 채널을 통해 직수입 브랜드 바스키아(BASQUIAT) 등을 선보이고 있습니다.

2) 시장점유율

의류산업의 특성상 각각의 브랜드에 따라 경쟁업체가 다양하며, 계속해서 세분화되는 경향이 있습니다. 또한 의류 및 잡화등의 품목에 따라 경쟁상대가 달라질 수 있으므로 객관적인 시장의 규모 및 시장점유율을 산정하는데 어려움이 있습니다.

3) 시장의 특성

국내 패션시장의 2021년 시장 규모는 코로나바이러스 감염증-19(이하 코로나19) 기저효과 등으로 전년대비 7.5% 성장한 약 43조원으로 예상됩니다. 2022년 국내 패션시장은 보복소비 및 코로나19 장기화에 따른 집콕 수요 확대로 스포츠복 및 캐주얼복 시장이 큰 성장세를 보이며 2021년보다 6.2% 성장한 약 46조원으로 전망됩니다.

한국섬유산업연합회, Korea Fashion Market Trend 2021 』

2. 주요 제품 및 서비스

당사는 보고서 작성일 현재 마인드브릿지, 쥬시쥬디 등의 브랜드 제품을 외주 생산 후 직접 판매하고 있으며, 각 제품별 매출액 및 비중은 다음과 같습니다. 다만, 의류제품의 경우 시즌과 스타일에 따라 제품들의 가격 차가 크기 때문에 각 브랜드들의 평균 가격을 단순 비교하기 어렵습니다.

| (단위 : 천원, % ) |

| 회사명 | 사업부문 | 매출유형 | 제품(주요상표등) | 매출액 (2021년) |

비율(%) |

|---|---|---|---|---|---|

| ㈜TBH GLOBAL |

패션사업 | 제품 및 상품 매출 |

캐주얼 및 남성복, 여성복(MIND BRIDGE, JUCY JUDY, BASIC HOUSE, MeKaiV 등) |

181,795,978 | 96.7 |

| 기타 및 임대사업 |

기타매출 | 원부자재 판매 및 로열티수익 등 | 6,101,954 | 3.2 | |

| 임대수익 | 임대료 수익 | 177,617 | 0.1 | ||

| 합 계 | 188,075,550 | 100.0 | |||

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위 : 천원) |

| 매입유형 | 브랜드구분 | 복종 | 구체적용도 | 매입액 (2021년) |

비고 (주요매입처) |

매입처와 회사와의 특수한 관계여부 |

|---|---|---|---|---|---|---|

| 외주생산 | MIND BRIDGE | 남성복, 여성복 |

의류판매 | 18,813,524 | 주식회사 비젼21, GEULIM C AND F.CO.,LTD |

해당사항 없음 |

| JUCY JUDY | 여성복 | 의류판매 | 9,186,511 | JIANGSU HUAYI GARMENT CO.,LTD, 주식회사 별바이라라앤준 |

해당사항 없음 |

나. 주요 원재료 등의 가격변동추이

- 주요 브랜드별 원재료 가격은 해당연도의 각 브랜드별 총매입금액을 총매입수량으로 나누어 산출하였습니다.

| (단위 : 원) |

| 브랜드 | 제21기 연간 (2021년) |

제21기 연간 (2020년) |

제20기 연간 (2019년) |

|---|---|---|---|

| MIND BRIDGE | 7,900 | 9,065 | 9,386 |

| JUCY JUDY | 23,625 | 19,864 | 20,777 |

다. 생산설비에 관한 사항

당사는 제품을 전량 외주생산하거나 완제품 형태로 매입하고 있으므로 생산설비는 보유하고 있지 않으며, 제품의 유통과 물류의 원활한 흐름을 위하여 덕계에 26,400㎡ 규모의 물류센터 및 관련 기계장치를 보유하고 있습니다. 해당 물류센터에서는 최대 약 350만 piece의 의류관리가 가능하고 'PAS시스템'이라는 자동화된 최신식 배송시스템을 가동하고 있습니다. 최초에 배정되는 초도물량은 자동배분시스템에 의해 공급되고 있으며, 판매 후 후속공급은 매장과 당사의 물류창고간의 PAS시스템에 의해 판매된 제품이 즉시 출고되는 Quick Response System을 통해 원활한 시장대응을 하고 있습니다.

당사의 당기중 유형자산의 증감내역은 아래와 같습니다.

| (단위:천원) |

| 구 분 | 토지 | 건물 | 기계장치 | 차량운반구 | 집기비품 | 임차개량 자산 | 건설중인 자산 | 합 계 |

|---|---|---|---|---|---|---|---|---|

| 취득원가: | ||||||||

| 기초금액 | 19,366,595 | 21,007,004 | 5,395,255 | 83,121 | 25,928,996 | 459,798 | 10,000 | 72,250,769 |

| 취득액 | - | - | 143,000 | - | 2,469,452 | 7,340 | - | 2,619,792 |

| 처분액 | (1,581,986) | (6,292,049) | (50,000) | - | (6,473,136) | (116,079) | - | (14,513,250) |

| 타계정으로 대체 (*1) | (1,982,218) | (640,731) | - | - | (2,956,728) | - | (10,000) | (5,589,677) |

| 기말금액 | 15,802,391 | 14,074,224 | 5,488,255 | 83,121 | 18,968,584 | 351,059 | - | 54,767,634 |

| 감가상각누계액 및 손상차손누계액: | ||||||||

| 기초금액 | - | (16,398,609) | (5,311,509) | (59,058) | (18,842,043) | (69,585) | - | (40,680,804) |

| 처분액 | - | 6,105,162 | 49,167 | - | 5,705,712 | 67,673 | - | 11,927,714 |

| 감가상각비 | - | (787,631) | (39,332) | (16,624) | (2,517,400) | (119,644) | - | (3,480,631) |

| 타계정으로 대체 (*1) | - | 182,608 | - | - | 2,841,978 | - | - | 3,024,586 |

| 손상차손(*2) | - | - | - | - | (132,214) | (26,429) | - | (158,643) |

| 기말금액 | - | (10,898,470) | (5,301,674) | (75,682) | (12,943,967) | (147,985) | - | (29,367,778) |

| 장부금액: | ||||||||

| 기초금액 | 19,366,595 | 4,608,395 | 83,746 | 24,063 | 7,086,953 | 390,213 | 10,000 | 31,569,965 |

| 기말금액 | 15,802,391 | 3,175,754 | 186,581 | 7,439 | 6,024,617 | 203,074 | - | 25,399,856 |

주1) 당기 중 매각예정비유동자산 및 무형자산으로 대체 되었습니다.

주2) 당사는 집기비품으로 계상되어 있는 폐점 예정 매장들의 인테리어 및 임차개량자산에 대해 당기 중 손상차손 158,643천원을 인식하였습니다.

라. 생산설비 관련 진행중이거나 계획중인 투자

- 해당 사항 없습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 천원) |

| 대상회사 | 사업부문 | 패션사업구분 | 매출유형 | 제22기 (2021년) |

제21기 (2020년) |

제20기 (2019년) |

|---|---|---|---|---|---|---|

| ㈜TBH GLOBAL |

패션사업 | 브랜드 제품 및 상품 | 제품 및 상품매출 등 | 181,795,978 | 167,998,598 | 202,866,738 |

| 임대 및 기타사업 |

기타매출 | 로열티수익, 원부자재판매수익 등 |

6,101,954 | 4,957,600 | 7,650,945 | |

| 임대사업 | 임대수익 | 177,617 | 183,510 | 260,942 | ||

| 내부거래조정 | - | - | - | |||

| 매출합계 | 188,075,550 | 173,139,708 | 210,778,625 | |||

주1) 당사의 주요종속회사인 TBH HONG KONG LIMITED가 2018년(제19기) 중 공동기업으로 재분류되며 제19기부터의 재무정보를 개별재무제표 기준으로 작성되었습니다.

나. 판매경로 및 판매방법 등

1) 판매조직 및 전략

| 브랜드구분 | 판매조직 | 판매전략 |

|---|---|---|

| MIND BRIDGE | M영업팀, 특판팀, ONLIVE팀, GROWTH팀 | 백화점, 온라인 및 대형할인점 중심 전개, 25~35세 직장인 대상의 합리적인 중가전략 |

| JUCY JUDY | J영업팀, 특판팀, ONLIVE팀, GROWTH팀 | 백화점 및 온라인 중심 전개, 2~30대 초반 여성 대상의 합리적인 중가전략 |

| BASIC HOUSE | 특판팀, ONLIVE팀, GROWTH팀 | 온라인 중심 전개, 청소년~중년층 대상의 중저가 가격의 캐주얼 |

| MeKaiV | ONLIVE팀, GROWTH팀 | 온라인 중심 전개, MZ세대 여상 대상의 글로벌 여성 컨템포러리 캐주얼 |

2) 판매경로

| (단위 : 백만원, %) |

| 브랜드 | 매출유형 | 판매경로 | 판매경로별 매출액 |

비 중(%) |

|---|---|---|---|---|

|

MIND BRIDGE, |

유통망 | 유통망(매장, 상설매장) → 소비자 | 113,640 | 62.5 |

| 홈쇼핑 | 회사(물류센터) → 소비자 | 31,426 | 17.3 | |

| 온라인 | 회사(물류센터) → 소비자 | 25,117 | 13.8 | |

| 수 출 | 수입상 → 매장 → 소비자 | 59 | 0.0 | |

| 직거래 | 회사(물류센터) → 소비자 | 11,554 | 6.4 | |

| 합계 | 181,796 | 100.0 | ||

3) 판매방법 및 조건

| 구 분 | 운영형태 | 대금회수조건 | 부대비용부담 |

|---|---|---|---|

| 유통망(매장) | 가두점 | 판매후 2주일 이내 현금입금 | 특약의 경우 전액 특약 부담 |

| 샵인샵 | 월마감후 평균 10~60일이내 입금 | 전액 당사 부담 | |

| 홈쇼핑 | 홈쇼핑 | 익월 30일 이내 입금 | 전액 당사 부담 |

| 온라인 | 온라인 | 판매후 2주일 이내 현금입금 | 전액 당사 부담 |

| 수출 | 수출 | 통상 선적 전 입금 | 전액 수출 상대방 부담 |

| 직거래 | 직거래 | 인도 후 30일 이내 입금 | 전액 거래 상대방 부담 |

5. 위험관리 및 파생거래

가. 주요 시장위험

1) 외환위험

당사는 외화로 표시된 거래를 하고 있기 때문에 환율변동위험에 노출되어 있습니다. 당기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 제 22(당) 기 | 제 21(전) 기 | ||||

|---|---|---|---|---|---|---|

| USD | EUR | JPY | USD | EUR | JPY | |

| 외화자산: | ||||||

| 현금및현금성자산 | 8,019 | - | - | 188,657 | - | - |

| 매출채권 | 4,460,311 | - | - | 6,809,292 | - | - |

| 매출채권외수취채권 | 250,540 | - | - | 722,147 | - | - |

| 합 계 | 4,718,869 | - | - | 7,720,096 | - | - |

| 외화부채: | ||||||

| 매입채무 | 2,931,606 | 65,090 | - | 2,349,833 | - | - |

| 매입채무외지급채무 | 474,084 | - | - | 267,661 | - | - |

| 단기차입금 | 10,397,404 | 143,662 | - | 11,341,592 | 118,578 | - |

| 합 계 | 13,803,094 | 208,751 | - | 13,959,086 | 118,578 | - |

당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당기말과 전기말 현재 다른 변수가 모두 동일하다고 가정할 경우, 각 외화에 대한 기능통화의 환율 10% 변동시 당기손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 제 22(당) 기 | 제 21(전) 기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | (911,532) | 911,532 | (623,899) | 623,899 |

| EUR | (20,875) | 20,875 | (11,858) | 11,858 |

상기 민감도 분석은 보고기간 종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채를 대상으로 하였습니다.

2) 이자율 위험

당사는 차입금과 관련하여 이자율변동위험에 노출되어 있습니다. 당사의 경영진은 시장이자율의 변동으로 인하여 금융상품의 공정가치 또는 미래현금흐름이 변동할위험을 정기적으로 측정하여 고정이자율차입금과 변동이자율차입금의 적절한 균형을 유지하고 있습니다.

당기말과 전기말 현재 변동이자율차입금은 각각 22,001,538천원과 23,388,071천원으로 이에 대하여 당기말과 전기말 현재 이자율 변동이 손익에 미치는 영향은 다음과같습니다.

| (단위: 천원) |

| 구 분 | 제 22(당) 기 | 제 21(전) 기 | ||

|---|---|---|---|---|

| 0.1% 상승시 | 0.1% 하락시 | 0.1% 상승시 | 0.1% 하락시 | |

| 이자비용 | 22,002 | (22,002) | 23,388 | (23,388) |

나. 위험관리방식 및 리스크관리조직

당사의 위험관리는 회사의 승인된 정책에 따라 자금팀에서 수행하고 있으며, 리스크의 규모를 고려하여 이사회 또는 담당임원이 Risk Hedge 여부 및 방안에 대한 의사를 결정하고 있습니다. 당사는 대상 회사별로 사업의 성격 및 환율 변동위험 대처수단의 유무 등을 고려하여 회사별 헷지정책을 선택하고 있습니다.

6. 주요계약 및 연구개발활동

가. 연구개발활동의 개요

1) 연구개발 담당조직

당사는 제품 디자인개발을 담당하는 디자인패션연구소를 운영 중에 있습니다. 디자인패션연구소은 디자인인력과 머천다이징인력으로 구성된 복종별 디자인조직(남성디자인, 여성디자인)과 패션시장관련 정보분석을 통해 전사적인 브랜드런칭, 유통, 경쟁전략에 대한 전략을 수립하는 전략기획조직으로 구분하고 있습니다.

2) 연구개발비용

| (단위 :천원,% ) |

| 과 목 | 제22기 (2021년) |

제21기 (2020년) |

제20기 (2019년) |

비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | - | - | - | - | |

| 인 건 비 | 1,715,120 | 1,613,875 | 1,600,639 | - | |

| 감 가 상 각 비 | - | - | - | - | |

| 위 탁 용 역 비 | - | - | - | - | |

| 기 타 | 255,855 | 206,203 | 252,405 | - | |

| 연구개발비용 계 | 1,970,975 | 1,820,078 | 1,853,044 | - | |

| 회계처리 | 판매비와 관리비 | 1,970,975 | 1,820,078 | 1,853,044 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율(%) [연구개발비용계÷당기매출액×100] |

1.0 | 1.1 | 0.9 | - | |

나. 연구개발 실적

| 연구과제 | 연구기관 | 연구실적 |

|---|---|---|

| MIND BRIDGE | R&D팀 (디자인 패션연구소) |

- 브랜드 Concept 조정을 위한 시장조사연구 - 새로운 소재 적용 테스트 - 연간 약 1,900스타일의 디자인 및 상품화 |

| JUCY JUDY | - 브랜드 Concept 조정을 위한 시장조사연구 - 새로운 소재 적용 테스트 - 연간 약 1,300스타일의 디자인 및 상품화 |

7. 기타 참고사항

가. 지적재산권 보유 현황

당사가 영위하는 사업과 관련하여 국내 포함 총 21개 국가에서 총 135건(의장권 2건, 상표권 133건)의 지적재산권을 보유하고 있으며, 전체보유현황은 다음과 같습니다.

[전체보유현황]

| 구분 | 특허권 | 실용신안권 | 의장권 | 상표권 | 저작권 | 기타지적 재산권 |

합계 |

|---|---|---|---|---|---|---|---|

| 출원 | - | - | - | - | - | - | - |

| 등록 | - | - | 2 | 133 | - | - | 135 |

| 합 계 | - | - | 2 | 133 | - | - | 135 |

당사가 영위하고 있는 사업과 관련하여 대표적인 지적재산권의 주요내용은 다음과 같습니다.

| 종류 | 취득일 | 제목 및 내용 | 취득에 투입된 기간,인력 |

|---|---|---|---|

| 상표권 | 2002-08-22 | 당사 의류브랜드 'BASIC HOUSE'에 대한 상표권 | 11개월, 3명 |

| 상표권 | 2005-05-27 | 당사 의류브랜드 'MIND BRIDGE'에 대한 상표권 | 2년 4개월, 3명 |

| 상표권 | 2006-10-04 | 당사 의류브랜드 'VOLL'에 대한 상표권 | 1년, 3명 |

| 상표권 | 2006-04-07 | 당사 의류브랜드 'THE CLASS'에 대한 상표권 | 10개월, 3명 |

| 상표권 | 2009-12-28 | 백가호(상해)시장유한공사 의류브랜드 'I'M DAVID'에 대한 상표권 | 1년 3개월, 1명 |

| 상표권 | 2014-01-09 | 당사 의류브랜드 'JUCY JUDY'에 대한 상표권 | 6개월, 3명 |

| 상표권 | 2014-06-02 | 당사 의류브랜드 'RRIG'에 대한 상표권 | 10개월, 3명 |

| 상표권 | 2015-01-30 | 당사 의류브랜드 'BASIC HOUSE' 변경 표장에 대한 상표권 | 6개월, 2명 |

| 상표권 | 2015-06-24 | 당사 의류브랜드 'TALK.OREA'에 대한 상표권 | 11개월, 2명 |

| 상표권 | 2015-08-25 | 당사 의류브랜드 'MARCBRICK'에 대한 상표권 | 11개월, 3명 |

| 상표권 | 2015-12-30 | 당사 의류브랜드 TC의 라인 'GEEK CHIC_THE CLASS'에 대한 상표권 | 9개월,1명 |

| 상표권 | 2015-11-16 | 당사 의류브랜드 TC의 백화점입점표장 'URBAN CODE'에 대한 상표권 | 6개월, 2명 |

| 상표권 | 2016-02-29 | 당사 서비스상표 'MEWE'에 대한 상표권 | 9개월, 1명 |

| 상표권 | 2016-03-29 | 당사 식음료 브랜드 '언제나 커피'에 대한 상표권 | 8개월, 2명 |

| 상표권 | 2016-06-29 | 변경 상호 'TBH GLOBAL'에 대한 상표권 | 4개월, 2명 |

| 상표권 | 2016-06-29 | 변경 상호 '티비에이치글로벌'에 대한 상표권 | 4개월, 2명 |

| 특허권 | 2012-11-28 |

RF 태그의 태그정보 자동기록 장치 |

2년 5개월, 1명 |

| 특허권 | 2014-02-18 | 당사 제화브랜드 'KYUMBIE'의 이중커버를 구비하는 신발 특허 | 5개월, 4명 |

| 의장권 | 2014-12-09 | 당사 제화브랜드 'KYUMBIE'의 마우스 쪼리 디자인 등록 | 6개월, 3명 |

나. 환경물질의 배출 및 환경보호와 관련된 사항

당사는 당사의 사업과 관련하여 환경관계법(대기/수질/폐기물등)의 적용을 받고 있으며, 본 보고서 제출일 현재 환경문제와 관련하여 사업상 특이한 사항은 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

※ 제22기 재무제표는 주주총회 승인 전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정사항이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

가. 요약재무정보(K-IFRS적용)

| (단위:백만원) |

| 구분 | 제22기 | 제21기 | 제20기 |

|---|---|---|---|

| 회계처리기준 |

K-IFRS |

K-IFRS |

K-IFRS |

| [유동자산] | 71,418 | 69,669 | 87,177 |

| 현금및현금성자산 | 4,308 | 273 | 531 |

| 매출채권 | 16,751 | 18,213 | 21,812 |

| 매출채권외수취채권 | 1,239 | 1,635 | 1,720 |

| 재고자산 | 44,223 | 48,628 | 58,982 |

| 기타유동자산 | 4,897 | 919 | 4,133 |

| [비유동자산] | 45,605 | 69,760 | 88,357 |

| 장기수취채권 | 5,296 | 6,714 | 8,018 |

| 기타금융자산 | 453 | 250 | 250 |

| 공동기업투자 | - | 19,239 | 34,593 |

| 투자부동산 | 764 | 1,731 | 1,740 |

| 유형자산 | 25,400 | 31,570 | 33,457 |

| 사용권자산 | 8,399 | 9,775 | 9,783 |

| 무형자산 | 696 | 482 | 515 |

| 이연법인세자산 | 4,597 | - | - |

| 자산총계 | 117,022 | 139,429 | 175,534 |

| [유동부채] | 49,744 | 44,621 | 50,090 |

| 매입채무 | 9,279 | 6,928 | 7,034 |

| 매입채무외기타채무 | 8,515 | 7,934 | 9,424 |

| 리스부채(유동) | 5,019 | 5,280 | 3,931 |

| 단기차입금 | 23,752 | 22,924 | 26,866 |

| 유동성장기차입금 | - | 199 | 613 |

| 기타유동부채 | 3,180 | 1,355 | 2,222 |

| [비유동부채] | 12,584 | 16,711 | 17,764 |

| 장기지급채무 | 42 | 643 | 558 |

| 리스부채(비유동) | 7,679 | 9,751 | 12,251 |

| 장기차입금 | - | 2,015 | 1,405 |

| 확정급여부채 | 4,405 | 3,805 | 3,550 |

| 충당부채 | 458 | 498 | - |

| 부채총계 | 62,328 | 61,333 | 67,854 |

| 납입자본 | 84,687 | 84,687 | 84,687 |

| 기타자본항목 | 840 | 4,563 | 4,180 |

| 이익잉여금 | (30,833) | (11,154) | 18,814 |

| 자본총계 | 54,695 | 78,096 | 107,681 |

| 종속·관계·공동기업 투자주식의 평가방법 |

지분법 | 지분법 | 지분법 |

| 매출액 | 188,076 | 173,140 | 210,779 |

| 영업이익 | 5,338 | (6,925) | 4,432 |

| 공동기업손익 | (29,692) | (21,255) | (97,354) |

| 법인세비용차감전순이익(손실) | (23,097) | (30,325) | - |

| 계속영업당기순이익(손실) | - | - | (77,401) |

| 당기순이익(손실) | (19,620) | (30,794) | (77,401) |

| 기본주당이익(원) | (941) | (1,476) | (3,711) |

2. 연결재무제표

- 당사는 제19기(2018년) 중 기업회계기준서 제1110호에 따라 TBH HONG KONG LIMITED가 공동기업으로 재분류되며, 제19기부터 연결재무제표를 작성하지 않고 개별 재무제표만을 작성하게 되었습니다. 이에 따라, 연결재무제표는 해당사항 없습니다.

3. 연결재무제표 주석

- 당사는 제19기(2018년) 중 기업회계기준서 제1110호에 따라 TBH HONG KONG LIMITED가 공동기업으로 재분류되며, 제19기부터 연결재무제표를 작성하지 않고 개별 재무제표만을 작성하게 되었습니다. 이에 따라, 연결재무제표는 해당사항 없습니다.

4. 재무제표

※ 제22기 재무제표는 주주총회 승인 전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정사항이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

가. 재무상태표

|

재무상태표 |

|

제 22 기 2021.12.31 현재 |

|

제 21 기 2020.12.31 현재 |

|

제 20 기 2019.12.31 현재 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

71,417,873,988 |

69,668,749,877 |

87,177,278,572 |

|

현금및현금성자산 |

4,307,970,164 |

272,968,687 |

531,029,688 |

|

매출채권 |

16,750,758,115 |

18,213,104,042 |

21,812,411,922 |

|

매출채권외수취채권 |

1,239,462,799 |

1,415,436,839 |

1,719,760,280 |

|

재고자산 |

44,222,860,256 |

48,627,764,186 |

58,981,561,119 |

|

기타유동자산 |

1,771,437,399 |

919,476,123 |

1,359,208,085 |

|

기타유동금융자산 |

220,000,000 |

||

|

매각예정비유동자산 |

3,125,385,255 |

2,773,307,478 |

|

|

비유동자산 |

45,604,616,337 |

69,759,840,937 |

88,357,122,200 |

|

장기수취채권 |

5,295,766,752 |

6,713,565,092 |

8,018,184,797 |

|

기타비유동금융자산 |

452,900,000 |

250,000,000 |

250,000,000 |

|

공동기업투자 |

19,239,033,588 |

34,592,835,541 |

|

|

투자부동산 |

764,311,996 |

1,730,686,422 |

1,740,373,054 |

|

사용권자산 |

8,399,204,483 |

9,774,953,380 |

9,783,319,459 |

|

유형자산 |

25,399,856,249 |

31,569,965,405 |

33,457,277,445 |

|

무형자산 |

695,659,301 |

481,637,050 |

515,131,904 |

|

이연법인세자산 |

4,596,917,556 |

||

|

자산총계 |

117,022,490,325 |

139,428,590,814 |

175,534,400,772 |

|

부채 |

|||

|

유동부채 |

49,743,919,023 |

44,621,397,943 |

50,089,931,198 |

|

단기매입채무 |

9,278,543,198 |

6,928,288,979 |

7,034,204,632 |

|

매입채무외기타채무 |

8,514,873,525 |

7,934,436,880 |

9,423,513,444 |

|

유동리스부채 |

5,018,944,926 |

5,280,438,406 |

3,931,456,267 |

|

단기차입금 |

23,751,537,646 |

22,924,181,715 |

26,866,391,843 |

|

유동성장기차입금 |

198,915,768 |

612,529,577 |

|

|

유동충당부채 |

613,218,212 |

526,167,374 |

239,287,990 |

|

당기법인세부채 |

785,788,775 |

181,648,830 |

|

|

기타유동부채 |

1,781,012,741 |

828,968,821 |

1,800,898,615 |

|

비유동부채 |

12,583,829,028 |

16,711,395,323 |

17,763,688,453 |

|

장기지급채무 |

41,676,442 |

643,252,950 |

557,531,712 |

|

비유동리스부채 |

7,679,408,467 |

9,750,628,161 |

12,250,991,673 |

|

장기차입금 |

2,014,973,190 |

1,404,907,302 |

|

|

비유동충당부채 |

457,814,918 |

498,023,933 |

|

|

퇴직급여부채 |

4,404,929,201 |

3,804,517,089 |

3,550,257,766 |

|

부채총계 |

62,327,748,051 |

61,332,793,266 |

67,853,619,651 |

|

자본 |

|||

|

납입자본 |

84,687,175,712 |

84,687,175,712 |

84,687,175,712 |

|

기타자본구성요소 |

840,353,447 |

4,562,627,286 |

4,180,056,489 |

|

이익잉여금(결손금) |

(30,832,786,885) |

(11,154,005,450) |

18,813,548,920 |

|

자본총계 |

54,694,742,274 |

78,095,797,548 |

107,680,781,121 |

|

자본과부채총계 |

117,022,490,325 |

139,428,590,814 |

175,534,400,772 |

나. 포괄손익계산서

|

포괄손익계산서 |

|

제 22 기 2021.01.01 부터 2021.12.31 까지 |

|

제 21 기 2020.01.01 부터 2020.12.31 까지 |

|

제 20 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

매출액 |

188,075,549,588 |

173,139,708,402 |

210,778,625,008 |

|

매출원가 |

81,503,617,764 |

80,377,018,425 |

86,850,472,228 |

|

매출총이익 |

106,571,931,824 |

92,762,689,977 |

123,928,152,780 |

|

판매비 |

88,579,934,743 |

87,958,755,131 |

106,219,005,016 |

|

관리비 |

12,657,649,772 |

11,855,712,398 |

13,176,693,641 |

|

매출채권손상차손 |

(3,458,245) |

(126,759,437) |

100,158,082 |

|

영업이익(손실) |

5,337,805,554 |

(6,925,018,115) |

4,432,296,041 |

|

기타영업외이익 |

5,255,443,090 |

4,977,672,400 |

23,019,220,724 |

|

기타영업외비용 |

1,805,543,008 |

5,361,201,179 |

6,525,045,850 |

|

수취채권손상차손 |

(58,900,254) |

57,864,463 |

540,715,093 |

|

공동기업투자이익(손실) |

(29,691,849,749) |

(21,254,872,750) |

(97,353,661,263) |

|

금융수익(유효이자율법에 따른 이자수익) |

121,702,724 |

141,222,481 |

165,313,503 |

|

금융수익 |

571,992,862 |

1,819,864,610 |

2,392,433,274 |

|

금융비용 |

2,945,574,122 |

3,664,461,448 |

4,647,539,665 |

|

법인세비용차감전순이익(손실) |

(23,097,122,395) |

(30,324,658,464) |

(79,057,698,329) |

|

법인세비용(수익) |

3,477,244,326 |

(469,414,983) |

1,657,136,969 |

|

당기순이익(손실) |

(19,619,878,069) |

(30,794,073,447) |

(77,400,561,360) |

|

기타포괄손익 |

(3,781,177,205) |

1,209,089,874 |

1,656,240,899 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(58,903,366) |

826,519,077 |

(243,627,256) |

|

확정급여제도의 재측정손익 |

(58,903,366) |

826,519,077 |

(243,627,256) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(3,722,273,839) |

382,570,797 |

1,899,868,155 |

|

지분법자본변동 |

(3,722,273,839) |

382,570,797 |

1,899,868,155 |

|

총포괄손익 |

(23,401,055,274) |

(29,584,983,573) |

(75,744,320,461) |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

(941) |

(1,476) |

(3,711) |

다. 자본변동표

|

자본변동표 |

|

제 22 기 2021.01.01 부터 2021.12.31 까지 |

|

제 21 기 2020.01.01 부터 2020.12.31 까지 |

|

제 20 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||

|---|---|---|---|---|

|

납입자본 |

기타자본구성요소 |

이익잉여금(결손금) |

자본 합계 |

|

|

2019.01.01 (기초자본) |

84,687,175,712 |

2,280,188,334 |

96,478,518,455 |

183,445,882,501 |

|

회계정책변경에 따른 증가(감소) |

(20,780,919) |

(20,780,919) |

||

|

당기순이익(손실) |

(77,400,561,360) |

(77,400,561,360) |

||

|

확정급여제도의 재측정 |

(243,627,256) |

(243,627,256) |

||

|

지분법 자본변동 |

1,899,868,155 |

1,899,868,155 |

||

|

2019.12.31 (기말자본) |

84,687,175,712 |

4,180,056,489 |

18,813,548,920 |

107,680,781,121 |

|

2020.01.01 (기초자본) |

84,687,175,712 |

4,180,056,489 |

18,813,548,920 |

107,680,781,121 |

|

회계정책변경에 따른 증가(감소) |

||||

|

당기순이익(손실) |

(30,794,073,447) |

(30,794,073,447) |

||

|

확정급여제도의 재측정 |

826,519,077 |

826,519,077 |

||

|

지분법 자본변동 |

382,570,797 |

382,570,797 |

||

|

2020.12.31 (기말자본) |

84,687,175,712 |

4,562,627,286 |

(11,154,005,450) |

78,095,797,548 |

|

2021.01.01 (기초자본) |

84,687,175,712 |

4,562,627,286 |

(11,154,005,450) |

78,095,797,548 |

|

회계정책변경에 따른 증가(감소) |

||||

|

당기순이익(손실) |

(19,619,878,069) |

(19,619,878,069) |

||

|

확정급여제도의 재측정 |

(58,903,366) |

(58,903,366) |

||

|

지분법 자본변동 |

(3,722,273,839) |

(3,722,273,839) |

||

|

2021.12.31 (기말자본) |

84,687,175,712 |

840,353,447 |

(30,832,786,885) |

54,694,742,274 |

라. 현금흐름표

|

현금흐름표 |

|

제 22 기 2021.01.01 부터 2021.12.31 까지 |

|

제 21 기 2020.01.01 부터 2020.12.31 까지 |

|

제 20 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 22 기 |

제 21 기 |

제 20 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

19,764,602,752 |

17,250,274,000 |

9,986,528,313 |

|

당기순이익(손실) |

(19,619,878,069) |

(30,794,073,447) |

(77,400,561,360) |

|

당기순이익조정을 위한 가감 |

28,065,495,231 |

32,277,073,454 |

84,809,454,939 |

|

영업활동으로인한자산ㆍ부채의변동 |

12,003,063,202 |

17,230,647,695 |

3,673,170,299 |

|

이자수취(영업) |

11,566,726 |

4,982,182 |

105,273,849 |

|

이자지급(영업) |

(362,198,543) |

(816,853,411) |

(1,199,813,194) |

|

법인세납부(환급) |

(333,445,795) |

(651,502,473) |

(996,220) |

|

투자활동현금흐름 |

(8,555,551,908) |

(9,031,450,356) |

21,382,350,817 |

|

유형자산의 처분 |

7,151,903,303 |

22,271,950 |

46,380,932,010 |

|

무형자산의 처분 |

82,000,000 |

||

|

투자부동산의 처분 |

70,342,152 |

7,294,170,691 |

|

|

금융리스채권의 회수 |

51,833,331 |

110,130,996 |

195,602,786 |

|

단기예적금의 취득 |

(20,000,000) |

(200,000,000) |

|

|

단기예적금의 처분 |

20,000,000 |

||

|

장기예적금의 취득 |

(165,000,000) |

(180,000,000) |

(180,000,000) |

|

장기예적금의 처분 |

834,747,530 |

||

|

장기대여금의 증가 |

(100,000,000) |

(175,000,000) |

|

|

장기대여금의 감소 |

45,000,000 |

10,000,000 |

|

|

임차보증금의 증가 |

(141,500,000) |

||

|

임차보증금의 감소 |

619,000,000 |

||

|

유형자산의 취득 |

(2,594,900,548) |

(3,280,353,302) |

(3,924,617,356) |

|

무형자산의 취득 |

(171,887,676) |

(1,307,314) |

|

|

공동기업 증자 |

(14,175,090,000) |

(5,518,500,000) |

(28,264,430,000) |

|

재무활동현금흐름 |

(7,174,049,367) |

(8,476,884,645) |

(32,909,493,764) |

|

단기차입금의 증가 |

34,528,605,376 |

34,211,774,924 |

39,677,768,382 |

|

장기차입금의 증가 |

1,137,480,000 |

1,418,120,000 |

|

|

임대보증금의 증가 |

50,000,000 |

||

|

파생상품 정산으로 인한 현급유입 |

759,613,805 |

||

|

단기차입금의 상환 |

(33,791,876,427) |

(37,478,833,569) |

(44,837,626,730) |

|

장기차입금의 상환 |

(2,014,973,190) |

(15,342,425,000) |

|

|

유동성장기차입금의 상환 |

(198,915,768) |

(941,027,921) |

(555,456,430) |

|

전환사채의 상환 |

(10,000,000,000) |

||

|

리스부채의 상환 |

(5,666,889,358) |

(5,406,278,079) |

(4,029,487,791) |

|

임대보증금의 상환 |

(80,000,000) |

||

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

4,035,001,477 |

(258,061,001) |

(1,540,614,634) |

|

현금및현금성자산에 대한 환율변동효과 |

|||

|

현금및현금성자산의순증가(감소) |

4,035,001,477 |

(258,061,001) |

(1,540,614,634) |

|

기초현금및현금성자산 |

272,968,687 |

531,029,688 |

2,071,644,322 |

|

기말현금및현금성자산 |

4,307,970,164 |

272,968,687 |

531,029,688 |

5. 재무제표 주석

| 제 22(당) 기 2021년 12월 31일 현재 |

| 제 21(전) 기 2020년 12월 31일 현재 |

| 주식회사 티비에이치글로벌 |

1. 당사의 개요

주식회사 티비에이치글로벌(이하 '당사')는 2000년 12월 22일자로 설립되어 의류업,어패럴업, 수출입업, 유통업 및 기타 이와 관련된 사업을 영위하고 있습니다. 당사의 본사는 서울특별시 강남구 봉은사로 456에 소재하고 있습니다.

당사는 2005년 12월에 발행주식을 (주)한국거래소의 유가증권시장에 상장하였습니다. 당사는 설립 후 수차례의 증자를 거쳐 당기말 현재 자본금은 10,428백만원으로 주요 주주구성은 다음과 같습니다.

| 주 주 명 | 주식수(주) | 지분율(%) | 비 고 |

|---|---|---|---|

| 우종완 외 24인, 금강레져, 일흥어패럴 | 10,429,261 | 50.00% | 대표이사와 특수관계자 |

| 기타 | 10,427,558 | 50.00% | |

| 합 계 | 20,856,819 | 100.00% |

2. 재무제표 작성기준

당사는 주식회사 등의 외부감사에 관한 법률 제5조 1항 1호에서 규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 재무제표를 작성하였습니다. 당사는 2018년 TBH HONG KONG LIMITED에 대한 지배력을 상실하였고, 당기말 현재 종속기업을 보유하고 있지 않아, 연결재무제표를 작성하지 아니하였습니다.

당사의 재무제표는 2022년 3월 30일자 주주총회에서 최종 승인될 예정입니다.

(1) 측정기준

당사의 재무제표는 아래에서 열거하고 있는 재무상태표의 주요 항목을 제외하고는 역사적원가를 기준으로 작성되었습니다.

ㆍ확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 확정급여부채

ㆍ기타포괄손익-공정가치로 측정되는 금융상품

(2) 기능통화와 표시통화

당사의 재무제표는 영업활동이 이루어지는 주된 경제환경의 통화인 기능통화로 작성되고 있으며, 당사의 재무제표는 당사의 기능통화 및 표시통화인 원화로 작성하여 보고하고 있습니다.

(3) 추정과 판단

한국채택국제회계기준에서는 재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제 환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안 인식되고 있습니다.

한편, 당기 중 COVID-19의 확산은 국내외 경제에 중대한 영향을 미치고 있습니다. 이는 생산성 저하와 매출의 감소나 지연, 기존 채권의 회수 등에 부정적인 영향을 미칠 수 있으며 이로 인해 당사의 재무상태와 재무성과에도 부정적인 영향이 발생할 수있습니다. 재무제표 작성시 사용된 중요한 회계추정 및 가정은 COVID-19에 따른 불확실성의 변동에 따라 조정될 수 있으며, COVID-19로 인하여 당사의 사업, 재무상태 및 재무성과 등에 미칠 궁극적인 영향은 재무제표에 반영된 추정치와 다를 수 있습니다.

① 경영진의 판단

재무제표에 인식된 금액에 유의한 영향을 미치는 회계정책의 적용과 관련된 경영진의 판단에 대한 정보는 다음의 주석에 포함되어 있습니다.

ㆍ주석 12: 공동기업 - 사실상의 지배력을 보유하고 있는지 여부

ㆍ주석 31: 리스 - 연장선택권의 행사가능성이 상당히 확실한지 여부

② 가정과 추정의 불확실성

다음 보고기간 이내에 중요한 조정이 발생할 수 있는 유의한 위험이 있는 가정과 추정의 불확실성에 대한 정보는 다음의 주석에 포함되어 있습니다.

ㆍ주석 18: 충당부채 - 자원의 유출 가능성과 금액에 대한 가정

ㆍ주석 21: 종업원급여 - 주요 보험수리적 가정

ㆍ주석 32: 법인세비용 - 세무상 결손금의 사용, 일시적 차이의 실현가능성

ㆍ주석 34: 우발사항과 약정사항 - 자원의 유출 가능성과 금액에 대한 가정

③ 공정가치 측정

당사의 회계정책과 공시사항은 다수의 금융 및 비금융자산과 부채에 대해 공정가치 측정이 요구되고 있는 바, 당사는 공정가치평가 정책과 절차를 수립하고 있습니다. 동 정책과 절차에는 공정가치 서열체계에서 수준 3으로 분류되는 공정가치를 포함한모든 유의적인 공정가치 측정의 검토를 책임지는 평가부서의 운영을 포함하고 있으며, 그 결과는 재무담당임원에게 직접 보고되고 있습니다.

평가부서는 정기적으로 관측가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치측정에서 중개인 가격이나 평가기관과 같은 제3자 정보를 사용하는 경우, 평가부서에서 제3자로부터 입수한 정보에 근거한 평가가 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 당사는 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

ㆍ수준 1: 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격

ㆍ수준 2: 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수

ㆍ수준 3: 자산이나 부채에 대한 관측가능하지 않은 투입변수

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 당사는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 변동이 발생한 보고기간말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

공정가치 측정 시 사용된 가정의 자세한 정보는 아래 주석에 포함되어 있습니다.

ㆍ주석 15: 매각예정비유동자산

ㆍ주석 28: 금융상품

3. 회계정책의 변경

당사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시' 및 제1116호 '리스' 개정 - 이자율지표 개혁(2단계 개정)

이자율지표 개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표 대체 시장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표 대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나바이러스감염증-19(COVID-19) 관련 임차료 할인 등

코로나바이러스감염증-19(COVID-19)의 직접적인 결과로 발생한 임차료 할인 등이리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 리스이용자는 비슷한 상황에서 특성이 비슷한 계약에 실무적 간편법을 일관되게 적용해야 합니다. 당사는 기업회계기준서 제1116호의 개정을 조기도입하여 조건을 충족하는 모든 임차료 할인에 대해 회계정책을 변경하였습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

4. 유의적인 회계정책

당사가 한국채택국제회계기준에 따른 재무제표 작성에 적용한 유의적인 회계정책은 아래 기술되어 있으며, 주석 3에서 설명하고 있는 회계정책의 변경을 제외하고 당기및 비교 표시된 전기의 재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

(1) 지배력의 상실

지배기업이 종속기업에 대한 지배력을 상실한다면, 연결재무상태표에서 종전의 종속기업에 대한 자산과 부채를 제거하고 종전의 지배지분에 귀속되는 지배력 상실 관련 손익을 인식합니다. 종속기업에 대한 잔존 투자는 지배력을 상실한 때의 공정가치로 인식합니다.

(2) 지분법피투자기업 지분

당사의 지분법피투자기업에 대한 지분은 공동기업의 지분으로 구성되어 있습니다.

공동기업에 대한 투자지분은 최초에 거래원가를 포함하여 원가로 인식하고, 취득 후에는 지분법을 사용하여 회계처리하고 있습니다. 즉, 취득일 이후에 발생한 피투자자의 당기순손익 및 기타포괄손익 중 당사의 지분에 해당하는 금액을 장부금액에 가감하고, 피투자자에게 받은 분배액은 투자지분의 장부금액에서 차감하고 있습니다.

(3) 현금및현금성자산

당사는 취득일로부터 만기일이 3개월 이내인 투자자산을 현금및현금성자산으로 분류하고 있습니다. 지분상품은 현금성자산에서 제외되나, 상환일이 정해져 있고 취득일로부터 상환일까지의 기간이 단기인 우선주와 같이 실질적인 현금성자산인 경우에는 현금성자산에 포함하고 있습니다.

(4) 재고자산

재고자산의 단위원가는 총평균법(미착품은 개별법)으로 결정하고 있으며, 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다.

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하고 있으며, 재고자산의 순실현가능가치의 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

(5) 비파생금융자산

① 인식 및 최초 측정

매출채권과 발행 채무증권은 발행되는 시점에 최초로 인식됩니다. 다른 금융상품과 금융부채는 당사가 금융상품의 계약당사자가 되는 때에만 인식됩니다.

유의적인 금융요소를 포함하지 않는 매출채권을 제외하고는, 최초 인식시점에 금융자산이나 금융부채를 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산 또는 당기손익-공정가치 측정 금융부채가 아닌 경우에 해당 금융자산의 취득이나 해당 금융부채의 발행과 직접 관련되는 거래원가는 공정가치에 가감합니다. 유의적인 금융요소를 포함하지 않는 매출채권은 최초에 거래 가격으로 측정합니다.

② 분류 및 후속측정

금융자산

최초 인식시점에 금융자산은 상각후원가, 기타포괄손익-공정가치 채무상품, 기타포괄손익-공정가치 지분상품 또는 당기손익-공정가치로 측정되도록 분류합니다.

금융자산은 당사가 금융자산을 관리하는 사업모형을 변경하지 않는 한 최초 인식 후에 재분류되지 않으며, 이 경우 영향 받는 모든 금융자산은 사업모형의 변경 이후 첫 번째 보고기간의 첫 번째 날에 재분류됩니다.

금융자산이 다음 두가지 조건을 모두 만족하고, 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 상각후원가로 측정합니다.

- 계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 보유합 니다.

- 금융자산의 계약 조건에 따라 특정일에 원금과 원금잔액에 대한 이자지급만으로 구성되어 있는 현금흐름이 발생합니다.

채무상품이 다음 두 가지 조건을 충족하고 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 기타포괄손익-공정가치로 측정합니다.

- 계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형

하에서 금융자산을 보유합니다.

- 금융자산의 계약 조건에 따라 특정일에 원리금 지급만으로 구성되어 있는 현금흐

름이 발생합니다.

단기매매를 위해 보유하는 것이 아닌 지분상품의 최초 인식 시에 당사는 투자자산의 공정가치의 후속적인 변동을 기타포괄손익으로 표시하도록 선택할 수 있습니다. 다만 한번 선택하면 이를 취소할 수 없습니다. 이러한 선택은 투자 자산별로 이루어집니다.

상기에서 설명된 상각후원가나 기타포괄손익-공정가치로 측정되지 않는 모든 금융자산은 당기손익-공정가치로 측정됩니다. 이러한 금융자산은 모든 파생금융자산을 포함합니다. 최초 인식시점에 당사는 상각후원가나 기타포괄손익-당기손익으로 측정되는 금융자산을 당기손익-공정가치 측정항목으로 지정한다면 회계불일치를 제거하거나 유의적으로 줄이는 경우에는 해당 금융자산을 당기손익-공정가치 측정 항목으로 지정할 수 있습니다. 다만 한번 지정하면 이를 취소할 수 없습니다.

금융자산 : 계약상 현금흐름이 원금과 이자로만 이루어져 있는지에 대한 평가

원금은 금융자산의 최초 인식시점의 공정가치로 정의됩니다. 이자는 화폐의 시간가치에 대한 대가, 특정기간에 원금 잔액과 관련된 신용위험에 대한 대가, 그 밖에 기본적인 대여위험과 원가에 대한 대가(예: 유동성위험과 운영원가)뿐만 아니라 이윤으로구성됩니다.

계약상 현금흐름이 원금과 이자에 대한 지급만으로 이루어져 있는지를 평가할 때, 당사는 해당 상품의 계약조건을 고려합니다. 금융자산이 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건을 포함하고 있다면, 그 계약 조건 때문에 해당 금융상품의존속기간에 걸쳐 생길 수 있는 계약상 현금흐름이 원리금 지급만으로 구성되는지를 판단해야 합니다.

이를 평가할 때 당사는 다음을 고려합니다.

- 현금흐름의 금액이나 시기를 변경시키는 조건부 상황

- 변동 이자율 특성을 포함하여 계약상 액면이자율을 조정하는 조항

- 중도상환특성과 만기연장특성

- 특정 자산으로부터 발생하는 현금흐름에 대한 당사의 청구권을 제한하는 계약 조 건 (예: 비소구 특징)

중도상환금액이 실질적으로 미상환된 원금과 잔여원금에 대한 이자를 나타내고, 계약의 조기청산에 대한 합리적인 추가 보상을 포함하고 있다면, 조기상환특성은 특정일에 원금과 이자를 지급하는 조건과 일치합니다.

또한, 계약상 액면금액을 유의적으로 할인하거나 할증하여 취득한 금융자산에 대해서, 중도상환금액이 실질적으로 계약상 액면금액과 계약상 이자 발생액(그러나 미지급된)을 나타내며(이 경우 계약의 조기 청산에 대한 합리적인 추가 보상이 포함될 수 있는), 중도상환특성이 금융자산의 최초 인식시점에 해당 특성의 공정가치가 경미한경우에는 이러한 조건을 충족한다고 판단합니다.

금융자산 : 후속측정과 손익

|

당기손익 - 공정가치로 측정하는 금융자산 |

이러한 자산은 후속적으로 공정가치로 평가합니다. 이자 혹은 배당금 수익을 포함한 순손익은 당기손익으로 인식합니다. |

|

상각후원가로 측정하는 금융자산 |

이러한 자산은 후속적으로 유효이자율법을 사용하여 상각후원가로 측정합니다. 상각후원가는 손상차손에 의해 감소됩니다. 이자수익, 외화환산손익 및 손상차손은 당기손익으로 인식합니다. 제거에서 발생하는 손익은 당기손익으로 인식합니다. |

|

기타포괄손익 - 공정가치로 측정하는 채무상품 |

이러한 자산은 후속적으로 공정가치로 측정합니다. 이자수익은 유효이자율법을 사용하여 계산되고, 외화환산손익과 손상차손은 당기손익으로 인식합니다. 기타 순손익은 기타포괄손익으로 인식합니다. 제거시의 손익은 기타포괄손익누계액에서 당기손익으로 재분류 합니다. |

| 기타포괄손익 - 공정가치로 측정하는 지분상품 | 이러한 자산은 후속적으로 공정가치로 측정합니다. 배당금은 명확하게 투자원가의 회수를 나타내지 않는다면 당기손익으로 인식합니다. 다른 순손익은 기타포괄손익으로 인식하고 당기손익으로 절대 재분류하지 않습니다. |

③ 제거

당사는 금융자산의 현금흐름에 대한 계약상 권리가 소멸한 경우, 금융자산의 현금흐름을 수취할 계약상 권리를 양도하고 이전된 금융자산의 소유에 따른 위험과 보상의 대부분을 실질적으로 이전한 경우, 또는 당사가 소유에 따른 위험과 보상의 대부분을보유 또는 이전하지 아니하고 금융자산을 통제하고 있지 않은 경우에 금융자산을 제거합니다.

당사가 재무상태표에 인식된 자산을 이전하는 거래를 하였지만, 이전되는 자산의 소유에 따른 대부분의 위험과 보상을 보유하고 있는 경우에는 이전된 자산을 제거하지 않습니다.

이자율지표 개혁의 결과로 상각후원가로 측정하는 금융자산이나 금융부채의 계약상 현금흐름 산정 기준이 변경되는 경우 당사는 이자율지표 개혁에서 요구되는 변경을 반영하기 위하여 금융자산이나 금융부채의 유효이자율을 조정합니다. 다음의 두 가지 조건을 모두 충족하는 경우에만 이자율지표 개혁에서 요구된 계약상 현금흐름 산정기준의 변경입니다.

- 이자율지표 개혁의 직접적인 결과로 변경이 필요함.

- 계약상 현금흐름을 산정하는 새로운 기준은 이전 기준(즉, 변경 직전 기준)과 경제적으로 동등함.

이자율지표 개혁에서 요구된 계약상 현금흐름 산정 기준의 변경에 추가하여 금융자산이나 금융부채의 변경이 이루어진 경우 당사는 먼저 이자율지표 개혁에서 요구되는 변경을 반영하기 위하여 금융자산이나 금융부채의 유효이자율을 조정합니다. 그 다음 추가 변경에 대해서는 기존의 회계정책을 적용하여 처리합니다.

④ 상계

당사는 당사가 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 갖고 있고, 차액으로 결제하거나, 자산을 실현하는 동시에 부채를 결제할 의도가 있는 경우에만 금융자산과 금융부채를 상계하고 재무상태표에 순액으로 표시합니다.

(6) 금융자산의 손상

① 금융상품과 계약자산

당사는 다음 자산의 기대신용손실에 대해 손실충당금을 인식합니다.

- 상각후원가로 측정하는 금융자산

- 기타포괄손익-공정가치로 측정하는 채무상품

- 기업회계기준서 제1115호에서 정의된 계약자산

당사는 12개월 기대신용손실로 측정되는 다음의 금융자산을 제외하고는 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 측정합니다.

- 보고기간말에 신용위험이 낮다고 결정된 채무증권

- 최초 인식 이후 신용위험(즉, 금융자산의 기대존속기간동안에 걸쳐 발생할 채무

불이행 위험)이 유의적으로 증가하지 않은 기타 채무증권과 은행 예금

매출채권(리스채권 포함)과 계약자산에 대한 손실충당금은 항상 전체기간 기대신용손실에 해당하는 금액으로 측정됩니다.

금융자산의 신용위험이 최초 인식 이후 유의적으로 증가했는지를 판단할 때와 기대신용손실을 추정할 때, 당사는 과도한 원가나 노력없이 이용할 수 있고 합리적이고 뒷받침될 수 있는 정보를 고려합니다. 여기에는 미래지향적인 정보를 포함하여 당사의 과거 경험과 알려진 신용평가에 근거한 질적, 양적인 정보 및 분석이 포함됩니다.

당사는 매출채권과 계약자산을 제외한 금융자산의 신용위험은 연체일수가 90일을 초과하는 경우에 유의적으로 증가한다고 가정합니다.

당사는 다음과 같은 경우 금융자산에 채무불이행이 발생한 것으로 고려합니다.

- 당사가 소구활동을 하지 않으면, 채무자는 당사에게 신용의무를 완전하게 이행하지 않을 것 같은 경우

- 금융자산의 연체일수가 90일을 초과한 경우

② 기대신용손실의 측정

기대신용손실은 신용손실의 확률가중추정치입니다. 신용손실은 모든 현금부족액(즉,계약에 따라 지급받기로 한 모든 계약상 현금흐름과 수취할 것으로 예상하는 모든 계약상 현금흐름의 차이)의 현재가치로 측정됩니다. 기대신용손실은 해당 금융자산의 유효이자율로 할인됩니다.

③ 신용이 손상된 금융자산

매 보고기간말에, 당사는 상각후원가로 측정되는 금융자산과 기타포괄손익-공정가치로 측정되는 채무증권의 신용이 손상되었는지 평가합니다. 금융자산의 추정미래현금흐름에 악영향을 미치는 하나 이상의 사건이 발생한 경우에 해당 금융자산은 신용이 손상된 것입니다.

금융자산의 신용이 손상된 증거는 다음과 같은 관측 가능한 정보를 포함합니다.

- 발행자나 차입자의 유의적인 재무적 어려움

- 채무불이행이나 연체와 같은 계약 위반

- 차입자의 재무적 어려움에 관련된 경제적이나 계약상 이유로 당초 차입 조건의 불

가피한 완화

- 차입자의 파산가능성이 높아지거나 그 밖의 재무구조조정 가능성이 높아짐

- 재무적 어려움으로 인해 해당 금융자산에 대한 활성시장 소멸

④ 재무상태표상 신용손실충당금의 표시

상각후원가로 측정하는 금융자산에 대한 손실충당금은 해당 자산의 장부금액에서 차감합니다. 기타포괄손익-공정가치로 측정하는 채무상품에 대해서는 손실충당금은 당기손익에 포함하고 기타포괄손익에 인식합니다.

⑤ 제각

금융자산의 계약상 현금흐름 전체 또는 일부의 회수에 대한 합리적인 기대가 없는 경우 해당 자산을 제거합니다. 당사는 제각한 금액이 유의적으로 회수할 것이라는 기대를 갖고 있지 않습니다. 그러나 제각된 금융자산은 당사의 만기가 된 금액의 회수 절차에 따라 회수활동의 대상이 될 수 있습니다.

(7) 유형자산

유형자산은 최초에 원가로 측정하여 인식하고 있습니다. 유형자산의 원가에는 경영진이 의도하는 방식으로 자산을 가동하는데 필요한 장소와 상태에 이르게 하는데 직접 관련되는 원가 및 자산을 해체, 제거하거나 부지를 복구하는데 소요될 것으로 추정되는 원가가 포함됩니다.

유형자산은 최초 인식 후에는 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 하고 있습니다.

유형자산 중 토지는 감가상각을 하지 않으며, 그 외 유형자산은 자산의 취득원가에서잔존가치를 제외한 금액에 대하여 아래에 제시된 내용연수에 걸쳐 해당 자산에 내재되어 있는 미래 경제적 효익의 예상 소비 형태를 가장 잘 반영한 정액법으로 상각하고 있습니다.

유형자산을 구성하는 일부의 원가가 당해 유형자산의 전체 원가와 비교하여 유의적이라면, 해당 유형자산을 감가상각할 때, 그 부분은 별도로 구분하여 감가상각하고 있습니다.

유형자산의 제거로 인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정되고 그 차액은 당기손익으로 인식하고 있습니다.

당기 및 전기의 추정내용연수는 다음과 같습니다.

| 구 분 | 추정내용년수 |

|---|---|

| 건 물 | 15 ~ 50년 |

| 기계장치 | 5년 |

| 차량운반구 | 5년 |

| 매장인테리어 | 5년 |

| 임차개량자산 | 1년 ~ 5년 |

| 집기비품 | 5년 |

당사는 매 보고기간말에 자산의 잔존가치와 내용연수 및 감가상각방법을 재검토하고재검토 결과 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 처리하고 있습니다.

후속지출은 해당 지출과 관련된 미래 경제적 효익이 당사로 유입될 가능성이 높은 경우에만 자본화하고 있습니다.

(8) 무형자산

무형자산은 최초 인식할 때 원가로 측정하며, 최초 인식 후에 원가에서 상각누계액과손상차손누계액을 차감한 금액을 장부금액으로 인식하고 있습니다.

무형자산은 사용 가능한 시점부터 잔존가치를 영(0)으로 하여 아래의 내용연수 동안 정액법으로 상각하고 있습니다. 다만, 일부 무형자산에 대해서는 이를 이용할 수 있을 것으로 기대되는 기간이 예측가능하지 않아 당해 무형자산의 내용연수가 비한정인 것으로 평가하고 상각하지 아니하고 있습니다.

| 구 분 | 추정내용년수 |

|---|---|

| 매장권리금 | 5년 |

| 소프트웨어 | 5년 |

| 상표권, 디자인권 | 비한정 |

| 회 원 권 | 비한정 |

내용연수가 유한한 무형자산의 상각기간과 상각방법은 매 보고기간말에 재검토하고내용연수가 비한정인 무형자산에 대해서는 그 자산의 내용연수가 비한정이라는 평가가 계속하여 정당한지를 매 보고기간말에 재검토하며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 처리하고 있습니다.

후속지출은 관련되는 특정자산에 속하는 미래의 경제적 효익이 증가하는 경우에만 자본화하며, 내부적으로 창출한 영업권 등을 포함한 다른 지출들은 발생 즉시 비용화하고 있습니다.

(9) 투자부동산

임대수익이나 시세차익 또는 두 가지 모두를 얻기 위하여 보유하고 있는 부동산은 투자부동산으로 분류하고 있습니다. 투자부동산은 취득시 발생한 거래원가를 포함하여최초 인식시점에 원가로 측정하며, 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다.

후속원가는 자산으로부터 발생하는 미래의 경제적 효익이 유입될 가능성이 높으며, 그 원가를 신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나적절한 경우 별도의 자산으로 인식하고 있으며, 후속지출에 의해 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

투자부동산 중 토지에 대해서는 감가상각을 하지 않으며, 토지를 제외한 투자부동산은 경제적 내용연수(15,30,50년)에 따라 정액법으로 상각하고 있습니다.

투자부동산의 감가상각방법, 잔존가치 및 내용연수는 매 보고기간말에 재검토하고 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

(10) 비금융자산의 손상

고객과의 계약에서 생기는 수익에 따라 인식하는 계약자산과 계약을 체결하거나 이행하기 위해 든 원가에서 생기는 자산, 종업원급여에서 발생한 자산, 재고자산, 이연법인세자산, 매각예정으로 분류된 비유동자산 등을 제외한 모든 비금융자산에 대해서는 매 보고기간말마다 자산손상을시사하는 징후가 있는지를 검토하며, 만약 그러한 징후가 있다면 당해 자산의 회수가능액을 추정하고 있습니다. 단, 사업결합으로 취득한 영업권 및 내용연수가 비한정인무형자산, 아직 사용할 수 없는 무형자산에 대해서는 자산손상을 시사하는 징후와 관계없이 매년 회수가능액과 장부금액을 비교하여 손상검사를 하고 있습니다.

회수가능액은 개별 자산별로, 또는 개별 자산의 회수가능액을 추정할 수 없다면 그 자산이 속하는 현금창출단위 별로 회수가능액을 추정하고 있습니다. 회수가능액은 사용가치와 순공정가치 중 큰 금액으로 결정하고 있습니다. 사용가치는 자산이나 현금창출단위에서 창출될 것으로 기대되는 미래현금흐름을 화폐의 시간가치 및 미래현금흐름을 추정할 때 조정되지 아니한 자산의 특유위험에 대한 현행 시장의 평가를 반영한 적절한 할인율로 할인하여 추정합니다.

자산이나 현금창출단위의 회수가능액이 장부금액에 미달하는 경우 자산의 장부금액을 감소시키며 즉시 당기손익으로 인식하고 있습니다.

(11) 리스

계약에서 대가와 교환하여, 식별되는 자산의 사용 통제권을 일정기간 이전하게 한다면 그 계약은 리스이거나 리스를 포함합니다.

① 리스이용자

리스요소를 포함하는 계약의 개시일이나 변경유효일에 당사는 계약대가를 상대적 개별 가격에 기초하여 각 리스요소에 배분합니다. 다만, 당사는 부동산 리스에 대하여 비리스요소를 분리하지 않는 실무적 간편법을 적용하여 리스요소와 관련된 비리스요소를 하나의 리스요소로 회계처리합니다.

당사는 리스개시일에 사용권자산과 리스부채를 인식합니다. 사용권자산은 최초에 원가로 측정하며, 해당 원가는 리스부채의 최초 측정금액, 리스개시일이나 그 전에 지급한 리스료(받은 리스 인센티브 차감), 리스개설직접원가, 기초자산을 해체 및 제거하거나 기초자산이나 기초자산이 위치한 부지를 복구할 때 리스이용자가 부담하는 원가의 추정치로 구성됩니다.

사용권자산은 후속적으로 리스개시일부터 리스기간 종료일까지 정액법으로 감가상각합니다. 다만, 리스기간 종료일에 사용권자산의 소유권이 이전되거나 사용권자산의 원가에 매수선택권의 행사가격이 반영된 경우에는 유형자산의 감가상각과 동일한방식에 기초하여 기초자산의 내용연수 종료일까지 사용권자산을 감가상각합니다. 또한 사용권자산은 손상차손으로 인하여 감소하거나 리스부채의 재측정으로 인하여 조정될 수 있습니다.

리스부채는 리스개시일 현재 지급되지 않은 리스료의 현재가치로 최초 측정합니다. 리스료는 리스의 내재이자율로 할인하되, 내재이자율을 쉽게 산정할 수 없는 경우에는 당사의 증분차입이자율로 할인합니다. 일반적으로 당사는 증분차입이자율을 할인율로 사용합니다.

당사는 다양한 외부 재무 정보에서 얻은 이자율에서 리스의 조건과 리스 자산의 특성을 반영하기 위한 조정을 하고 증분차입이자율을 산정합니다.

리스부채 측정에 포함되는 리스료는 다음 항목으로 구성됩니다.

- 고정 리스료(실질적인 고정리스료 포함)

- 지수나 요율(이율)에 따라 달라지는 변동리스료. 최초에는 리스개시일의 지수나 요율(이율)을 사용하여 측정함

- 잔존가치보증에 따라 지급할 것으로 예상되는 금액

- 매수선택권을 행사할 것이 상당히 확실한 경우 매수선택권의 행사가격, 연장선택권을 행사할 것이 상당히 확실한 경우 연장기간의 리스료, 리스기간이 종료선택권 행사를 반영하는 경우에 리스를 종료하기 위하여 부담하는 금액

리스부채는 유효이자율법에 따라 상각합니다. 리스부채는 지수나 요율(이율)의 변동으로 미래 리스료가 변동되거나 잔존가치 보증에 따라 지급할 것으로 예상되는 금액이 변동되거나 매수, 연장, 종료 선택권을 행사할지에 대한 평가가 변동되거나 실질적인 고정리스료가 수정되는 경우에 재측정됩니다.

리스부채를 재측정할 때 관련되는 사용권자산을 조정하고, 사용권자산의 장부금액이영(0)으로 줄어드는 경우에는 재측정 금액을 당기손익으로 인식합니다.

단기리스와 소액 기초자산 리스

당사는 IT 장비를 포함하여 리스기간이 12개월 이내인 단기리스와 소액 기초자산 리스에 대하여 사용권자산과 리스부채를 인식하지 않는 실무적 간편법을 선택하였습니다. 당사는 이러한 리스에 관련된 리스료를 리스기간에 걸쳐 정액법에 따라 비용으로인식합니다.

② 리스제공자

리스요소를 포함하는 계약의 약정일이나 변경유효일에 당사는 상대적 개별가격에 기초하여 각 리스요소에 계약대가를 배분합니다.

리스제공자로서 당사는 리스약정일에 리스가 금융리스인지 운용리스인지 판단합니다.

각 리스를 분류하기 위하여 당사는 리스가 기초자산의 소유에 따른 위험과 보상의 대부분을 이전하는지를 전반적으로 판단합니다. 기초자산의 소유에 따른 위험과 보상의 대부분을 리스이용자에게 이전하는 경우에는 리스를 금융리스로 분류하고, 그렇지 않은 경우에는 리스를 운용리스로 분류합니다. 이 평가 지표의 하나로 당사는 리스기간이 기초자산의 경제적 내용연수의 상당 부분을 차지하는지 고려합니다.

당사가 중간리스제공자인 경우에는 상위리스와 전대리스를 각각 회계처리합니다. 또한 전대리스의 분류는 기초자산이 아닌 상위리스에서 생기는 사용권자산에 따라 판단합니다. 상위리스가 인식 면제규정을 적용하는 단기리스에 해당하는 경우에는 전대리스를 운용리스로 분류합니다.

약정에 리스요소와 비리스요소가 모두 포함된 경우에 당사는 기업회계기준서 제1115호를 적용하여 계약 대가를 배분합니다.

당사는 리스순투자에 대하여 기업회계기준서 제1109호의 제거와 손상 규정을 적용합니다. 당사는 추가로 리스총투자를 계산하는데 사용한 무보증잔존가치에 대한 정기적인 재검토를 수행하고 있습니다.

당사는 운용리스로 받는 리스료를 '임대수익'의 일부로써 리스기간에 걸쳐 정액 기준에 따라 수익으로 인식합니다.

(12) 매각예정비유동자산

비유동자산 또는 처분자산집단의 장부금액이 계속 사용이 아닌 매각거래를 통하여 주로 회수될 것으로 예상된다면 이를 매각예정자산으로 분류하고 있습니다. 이러한 조건은 당해 자산 또는 처분자산집단이 현재의 상태로 즉시 매각가능하여야 하며 매각될 가능성이 매우 높을 때에만 충족된 것으로 간주하고 있습니다. 자산을 매각예정으로 최초 분류하기 직전에 해당 자산의 장부금액과 순공정가치 중 작은 금액으로 측정하고 있습니다. 최초 분류시 손상이 인식된 자산의 순공정가치가 하락하면 손상차손을 즉시 당기손익으로 인식하고, 순공정가치가 증가하면 과거에 인식하였던 손상차손누계액을 한도로하여 당기손익으로 인식하고 있습니다.

비유동자산이 매각예정으로 분류되거나 매각예정으로 분류된 처분자산집단의 일부인 경우에는 그 자산은 상각하지 아니하고 있습니다.

(13) 비파생금융부채

① 당기손익인식금융부채

금융부채는 단기매매항목으로 분류되거나, 파생상품인 경우, 혹은 최초 인식 시점에 당기손익인식항목으로 지정되는 경우에 당기손익인식항목으로 분류 합니다.

당기손익인식금융부채는 최초인식 후 공정가치로 측정하며, 공정가치의 변동은 당기손익으로 인식하고 있습니다. 한편, 최초 인식시점에 발행과 관련하여 발생한 거래비용은 발생 즉시 당기손익으로 인식하고 있습니다.

② 기타금융부채

당기손익인식금융부채로 분류되지 않은 비파생금융부채는 기타금융부채로 분류하고 있습니다. 기타금융부채는 최초 인식시 발행과 직접 관련되는 거래 원가를 차감한공정가치로 측정하고 있습니다. 후속적으로 기타금융부채는 유효이자율법을 적용하여 상각후원가로 측정되며, 이자비용은 유효이자율법을 적용하여 인식합니다.

③ 금융부채의 제거

당사는 금융부채의 계약상 의무가 이행, 취소 또는 만료된 경우에만 금융부채를 제거합니다. 당사는 금융부채의 계약조건이 변경되어 현금흐름이 실질적으로 달라진 경우 기존 부채를 제거하고 새로운 계약에 근거하여 새로운 금융부채를 공정가치로 인식합니다. 금융부채의 제거 시에, 장부금액과 지급한 대가(양도한 비현금자산이나 부담한 부채를 포함)의 차액은 당기손익으로 인식합니다.

(14) 종업원급여

① 단기종업원급여

종업원이 관련 근무용역을 제공한 보고기간말부터 12개월 이내에 결제될 단기종업원급여는 근무용역과 교환하여 지급이 예상되는 금액을 근무용역이 제공된 때에 당기손익으로 인식하고 있습니다. 단기종업원급여는 할인하지 않은 금액으로 측정하고있습니다.

② 퇴직급여: 확정급여제도

보고기간말 현재 확정급여제도와 관련된 확정급여부채는 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감하여 인식하고 있습니다. 확정급여부채는 매년독립적인 계리사에 의해 예측단위적립방식으로 계산되고 있습니다. 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감하여 산출된 순액이 자산일 경우, 제도로부터 환급받거나 제도에 대한 미래기여금이 절감되는 방식으로 이용가능한 경제적 효익의 현재가치를 한도로 자산을 인식하고 있습니다.

순확정급여부채의 재측정요소는 보험수리적손익, 순확정급여부채의 순이자에 포함된 금액을 제외한 사외적립자산의 수익 및 자산인식상한효과의 변동으로 구성되어 있으며, 즉시 기타포괄손익으로 인식됩니다. 당사는 순확정급여부채의 순이자를 순확정급여부채에 연차보고기간 초에 결정된 할인율을 곱하여 결정되며 보고기간 동안기여금 납부와 급여지급으로 인한 순확정급여부채의 변동을 고려하여 결정하고 있습니다. 확정급여제도와 관련된 순이자비용과 기타비용은 당기손익으로 인식됩니다.

제도의 개정이나 축소가 발생하는 경우, 과거근무에 대한 효익의 변동이나 축소에 따른 손익은 즉시 당기손익으로 인식하고 있습니다. 당사는 확정급여제도의 정산이 일어나는 때에 정산으로 인한 손익을 인식하고 있습니다.

③ 해고급여

해고급여는 당사가 해고급여의 제안을 더 이상 철회할 수 없게 된 날 또는 당사가 해고급여의 지급을 수반하는 구조조정에 대한 원가를 인식한 날 중 이른 날에 인식하고있습니다.

(15) 충당부채

충당부채는 과거사건의 결과로 존재하는 현재의무(법적의무 또는 의제의무)로서, 당해 의무를 이행하기 위하여 경제적효익을 갖는 자원이 유출될 가능성이 높으며 그 의무의 이행에 소요되는 금액을 신뢰성 있게 추정할 수 있는 경우에 인식하고 있습니다.

충당부채로 인식하는 금액은 관련된 사건과 상황에 대한 불가피한 위험과 불확실성을 고려하여 현재의무를 보고기간말에 이행하기 위하여 소요되는 지출에 대한 최선의 추정치입니다. 화폐의 시간가치 효과가 중요한 경우 충당부채는 의무를 이행하기위하여 예상되는 지출액의 현재가치로 평가하고 있습니다.

충당부채를 결제하기 위해 필요한 지출액의 일부 또는 전부를 제3자가 변제할 것이 예상되는 경우 이행한다면 변제를 받을 것이 거의 확실하게 되는 때에 한하여 변제금액을 인식하고 별도의 자산으로 회계처리하고 있습니다.

매 보고기간말마다 충당부채의 잔액을 검토하고, 보고기간말 현재 최선의 추정치를반영하여 조정하고 있습니다. 의무이행을 위하여 경제적 효익이 내재된 자원이 유출될 가능성이 더 이상 높지 아니한 경우에는 관련 충당부채를 환입하고 있습니다.

① 복구충당부채

리스계약조건에 따라 리스한 자산을 원래 상태로 복구할 때 당사가 부담하여야 하는 비용을 리스 개시일 또는 해당 자산을 사용한 결과로 의무를 부담하게 되는 특정기간에 충당부채로 인식하고 있습니다. 해당 충당부채는 해당 자산을 복구하기 위하여 필요한 지출에 대한 최선의 추정치로 측정하며, 해당 추정치는 정기적으로 검토하고 새로운 상황에 적합하게 조정하고 있습니다.

② 계약부채

계약부채는 당사가 고객에게서 이미 받은 대가(또는 지급기일이 된 대가)에 상응하여고객에게 재화나 용역을 이전하여야 하는 기업의 의무입니다. 만약 당사가 재화나 용역을 고객에게 이전하기 전에 고객이 대가를 지불한다면 지급이 되었거나 지급기일 중 이른 시점에 계약부채를 인식합니다. 계약부채는 당사가 계약에 따라 수행의무를 이행할 때 수익으로 인식합니다.

반품권에서 생기는 자산과 부채

반품자산

반품자산은 고객이 반품할 것으로 예상되는 제ㆍ상품을 회수할 당사의 권리입니다. 자산은 재고자산의 기존 장부금액에서 제ㆍ상품의 회수에 예상되는 원가와 반품된 제ㆍ상품의 가치의 잠재적인 감소를 차감하여 측정합니다. 당사는 반품 예상량의 변동과 반품될 제·상품에 대한 추가적인 가치 감소 예상을 반영하여 자산의 측정치를 갱신합니다.

반품부채

반품부채는 고객으로부터 수령하였거나 수령할 대가의 일부 또는 전부를 반환할 의무입니다. 반품부채는 당사가 최종적으로 고객에게 환불해야 할 것으로 기대하는 금액으로 측정합니다. 당사는 반품부채의 추정과 그에 따른 거래가격의 변동을 매 회계기간 말에 갱신합니다.

③ 구조조정 충당부채

당사가 구조조정에 대한 공식적이며 구체적인 계획을 수립하였으며, 구조조정 계획의 이행에 착수하거나 구조조정의 영향을 받을 당사자에게 구조조정의 주요내용을 공표함으로써 구조조정의 영향을 받을 당사자가 당사가 구조조정을 이행할 것이라는정당한 기대를 가지게 될 때에 구조조정 충당부채를 인식하고 있습니다.

구조조정과 관련하여 직접 발생하는 지출에서 구조조정과 관련하여 필수적으로 발생하고 기업의 계속적인 활동과 관련 없는 지출만을 구조조정 충당부채 금액으로 측정하고 있습니다.

충당부채는 최초 인식과 관련 있는 지출에만 사용하고 있습니다.

(16) 외화거래

① 외화거래

당사의 재무제표 작성에 있어서 기능통화 외의 통화(외화)로 이루어진 거래는 거래일의 환율을 적용하여 기록하고 있습니다. 매 보고기간말에 화폐성 외화항목은 보고기간말의 마감환율로 환산하고 있습니다. 공정가치로 측정하는 비화폐성 외화항목은 공정가치가 결정된 날의 환율로 환산하고, 역사적원가로 측정하는 비화폐성항목은 거래일의 환율로 환산하고 있습니다.

화폐성항목의 결제시점에 생기는 외환차이와 화폐성항목의 환산으로 인해 발생한 외환차이는 모두 당기손익으로 인식하고 있습니다. 비화폐성항목에서 발생한 손익을 기타포괄손익으로 인식하는 경우에는 그 손익에 포함된 환율변동효과도 기타포괄손익으로 인식하고, 당기손익으로 인식하는 경우에는 환율변동효과도 당기손익으로 인식하고 있습니다.

② 해외사업장에 대한 순투자의 환산

해외사업장으로부터 수취하거나 해외사업장에 지급할 화폐성항목 중 예측할 수 있는미래에 결제할 계획이 없고 결제될 가능성이 낮은 항목은 그 해외사업장에 대한 순투자의 일부로 보아 재무제표에서 외환차이를 기타포괄손익으로 인식하고 관련 순투자의 처분 시점에 당기손익으로 재분류하고 있습니다.

(17) 납입자본

보통주는 자본으로 분류하며 자본거래에 직접 관련되어 발생하는 증분원가는 세금효과를 반영한 순액으로 자본에서 차감하고 있습니다.

당사가 자기지분상품을 재취득하는 경우에 이러한 지분상품은 자기주식의 과목으로자본에서 직접 차감하고 있습니다. 자기지분상품을 매입 또는 매도하거나 발행 또는 소각하는 경우의 손익은 당기손익으로 인식하지 아니합니다. 당사가 자기주식을 취득하여 보유하는 경우 지급하거나 수취한 대가는 자본에서 직접 인식하고 있습니다.

(18) 고객과의 계약에서 생기는 수익

고객과의 계약에서 생기는 수익과 관련된 당사의 회계정책은 주석 24에 기술되어 있습니다.

(19) 금융수익과 금융비용

당사의 금융수익과 금융비용은 다음으로 구성되어 있습니다.

- 이자수익

- 이자비용

- 금융자산과 금융부채에 대한 외환손익

- 상각후원가 혹은 기타포괄손익-공정가치로 측정하는 채무상품에 대한 투자자산에

서 발생하는 손상차손(혹은 손상차손환입)

이자수익 혹은 이자비용은 유효이자율법을 사용하여 인식하였습니다.

유효이자율법은 금융상품의 기대존속기간에 추정되는 미래현금지급액이나 수취액의 현재가치를 금융자산의 총 장부금액이나 금융부채의 상각후원가와 정확하게 일치시키는 이자율입니다.

이자수익이나 이자비용을 계산할 때, 유효이자율은 자산의 총장부금액(해당 자산의 신용이 손상되지 않은 경우)이나 부채의 상각후원가에 적용합니다. 그러나, 최초 인식 이후에 후속적으로 신용이 손상된 금융자산에 대해서는 이자수익은 해당 금융자산의 상각후원가에 유효이자율을 적용하여 계산합니다. 만일 해당 자산이 더는 신용이 손상된 것으로 볼 수 없다면 총 장부금액에 유효이자율을 적용하여 이자수익을 계산합니다.

(20) 법인세

법인세비용은 당기법인세와 이연법인세로 구성되어 있으며, 기타포괄손익이나 자본에 직접 인식되는 거래나 사건 또는 사업결합에서 발생하는 세액을 제외하고는 당기손익으로 인식하고 있습니다.

① 당기법인세

당기법인세는 당기의 과세소득을 기초로 산정하고 있습니다. 과세소득은 포괄손익계산서상의 법인세비용차감전이익에서 다른 과세기간에 가산되거나 차감될 손익 및 비과세항목이나 손금불인정항목을 제외하므로 포괄손익계산서상 손익과 차이가 있습니다. 당사의 당기법인세와 관련된 미지급법인세는 제정되었거나 실질적으로 제정된세율을 사용하여 계산하고 있습니다.

② 이연법인세

이연법인세부채와 이연법인세자산을 측정할 때에는 보고기간말에 기업이 관련 자산과 부채의 장부금액을 회수하거나 결제할 것으로 예상되는 방식에 따른 세효과를 반영하고 있습니다. 가산할 일시적차이에 대해서는 당사가 일시적차이의 소멸시점을 통제할 수 있으며, 예측가능한 미래에 일시적차이가 소멸하지 않을 가능성이 높은 경우를 제외하고는 모두 이연법인세부채를 인식하고 있습니다. 또한, 차감할 일시적차이로 인하여 발생하는 이연법인세자산은 일시적차이가 예측가능한 미래에 소멸할 가능성이 높고, 일시적차이가 사용될 수 있는 과세소득이 발생할 가능성이 높은 경우에인식하고 있습니다.

미사용 세무상결손금과 세액공제, 차감할 일시적 차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우 그 범위 안에서 이월된 미사용 세무상결손금과 세액공제, 차감할 일시적 차이에 대하여 이연법인세자산을 인식합니다. 미래 과세소득은 관련 가산할 일시적차이의 소멸에 의해 결정됩니다. 가산할 일시적차이가 이연법인세자산을 완전히 인식하기에 충분하지 않다면, 현재 일시적차이들의 소멸과 당사의 사업계획을 미래 과세소득에 고려합니다.

이연법인세자산의 장부금액은 매 보고기간말에 검토하고, 이연법인세자산으로 인한혜택이 사용되기에 충분한 과세소득이 발생할 가능성이 더 이상 높지 않은 경우 이연법인세자산의 장부금액을 감소시키고 있습니다.

이연법인세자산과 부채는 보고기간말 제정되었거나 실질적으로 제정된 세법에 근거하여 당해 자산이 실현되거나 부채가 지급될 보고기간에 적용될 것으로 기대되는 세율을 사용하여 측정하고 있습니다.

이연법인세자산과 부채는 동일 과세당국이 부과하는 법인세이고, 당사가 인식된 금액을 상계할 수 있는 법적 권한을 가지고 있으며 당기 법인세부채와 자산을 순액으로결제할 의도가 있는 경우에만 상계하고 있습니다. 배당금 지급에 따라 추가적으로 발생하는 법인세비용이 있다면 배당금 지급과 관련한 부채가 인식되는 시점에 인식하고 있습니다.

(21) 주당이익

당사는 보통주 기본주당이익과 희석주당이익을 당기순손익에 대하여 계산하고 포괄손익계산서에 표시하고 있습니다. 기본주당이익은 보통주에 귀속되는 당기순손익을 보고기간 동안에 유통된 보통주식수를 가중평균한 주식수로 나누어 계산하고 있습니다. 희석주당이익은 모든 희석효과가 있는 잠재적 보통주의 영향을 고려하여 보통주에 귀속되는 당기순손익 및 가중평균유통보통주식수를 조정하여 계산하고 있습니 다.

(22) 미적용 제ㆍ개정 기준서

제정ㆍ공표되었으나 2021년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 아니한 주요 제ㆍ개정 기준서 및 해석서는 다음과 같습니다. 당사는 재무제표 작성시다음의 제ㆍ개정 기준서 및 해석서를 조기적용하지 아니하였으며, 당사의 재무제표에 중요한 영향을 미치지 않을 것으로 판단됩니다.

- 의도한 사용 전의 매각금액 (기업회계기준서 제1016호 '유형자산')

- 개념체계 참조 (기업회계기준서 제1103호 '사업결합')

- 부채의 유동/비유동 분류 (기업회계기준서 제1001호 '재무제표 표시')

- 손실부담계약 - 계약이행원가 범위의 명확화 (기업회계기준서 제1037호 '충당부채, 우발부채, 우발자산')

- 단일거래에서 생기는 자산과 부채 관련 이연법인세 (기업회계기준서 제1012호 '법인세')

5. 영업부문

당사는 전략적 영업단위로 패션사업 부문인 제품 및 상품매출 부문과 기타사업부문인 임대 및 기타매출 부문을 가지고 있습니다. 전략적 영업단위들은 서로 다른 생산품과 용역을 제공하며 각 영업 단위별로 요구되는 기술과 마케팅전략이 다르므로 분리되어 운영되고 있습니다. 당사의 경영진은 각 전략적 영업단위들에 대한 내부 보고자료를 정기적으로 검토하고 있습니다.

당사는 단일 외부고객으로부터의 수익이 기업전체수익의 10%이상인 주요고객은 존재하지 않습니다.

당기와 전기 중 영업부문의 부문별 재무현황은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 제품 및 상품매출 부문 | 임대 및 기타매출 부문 | 합 계 | |||

| 제 22(당) 기 | 제 21(전) 기 | 제 22(당) 기 | 제 21(전) 기 | 제 22(당) 기 | 제 21(전) 기 | |

| 외부매출액 | 181,795,978 | 167,998,598 | 6,279,572 | 5,141,110 | 188,075,550 | 173,139,708 |

| 부문간매출액 | - | - | - | - | - | - |

| 부문매출액 | 181,795,978 | 167,998,598 | 6,279,572 | 5,141,110 | 188,075,550 | 173,139,708 |

| 영업이익(손실) | 4,238,465 | (7,899,698) | 1,099,341 | 974,680 | 5,337,806 | (6,925,018) |

| 감가상각비 및 무형자산상각비 | 6,804,921 | 7,227,577 | 54,646 | 26,278 | 6,859,567 | 7,253,855 |

6. 현금및현금성자산

당기말과 전기말 현재 현금및현금성자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 |

| 보유현금 | 1,979 | 6,297 |

| 요구불예금 | 4,305,991 | 266,672 |

| 합 계 | 4,307,970 | 272,969 |

7. 매출채권과 수취채권

당기말과 전기말 현재 총액 기준에 의한 매출채권과 수취채권의 내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권: | ||||

| 매출채권(*) | 17,312,445 | - | 18,829,347 | - |

| 매출채권대손충당금 | (561,687) | - | (616,243) | - |

| 소 계 | 16,750,758 | - | 18,213,104 | - |

| 매출채권외수취채권 및 장기수취채권: | ||||

| 미수금 | 263,389 | - | 896,509 | - |

| 미수금대손충당금 | (39,412) | - | (68,650) | - |

| 대여금 | 220,000 | - | 377,234 | 165,000 |

| 대여금대손충당금 | - | - | (377,234) | - |

| 보증금 | 760,947 | 5,248,693 | 554,603 | 5,870,665 |

| 금융리스채권 | 34,539 | 47,074 | 32,975 | - |

| 소 계 | 1,239,463 | 5,295,767 | 1,415,437 | 6,035,665 |

| 합 계 | 17,990,221 | 5,295,767 | 19,628,541 | 6,035,665 |

(*) 매출채권 금액의 집중도가 높은 고객으로 백가호(상해)시장유한공사가 존재하며, 전체 순매출채권 약 167억원 중 43억원(약 26%)을 차지하고 있습니다.

8. 기타유동금융자산

(1) 당기말과 전기말 현재 기타유동금융자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 |

| 단기예적금 | - | 220,000 |

(2) 당기말과 전기말 현재 사용이 제한된 기타유동금융자산의 내용은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 내 용 | 제 22(당) 기 | 제 21(전) 기 |

| 단기예적금 | 질권설정 | - | 200,000 |

9. 재고자산

(1) 당기말과 전기말 현재 재고자산 내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 | ||||

| 취득원가 | 평가손실충당금 | 장부금액 | 취득원가 | 평가손실충당금 | 장부금액 | |

| 제품 및 상품 | 40,668,507 | (6,141,439) | 34,527,068 | 52,718,152 | (10,541,899) | 42,176,253 |

| 재공품 | 1,242,768 | - | 1,242,768 | 745,209 | - | 745,209 |

| 원부재료 | 7,607,747 | - | 7,607,747 | 4,565,805 | - | 4,565,805 |

| 미착품 | 733,157 | - | 733,157 | 905,673 | - | 905,673 |

| 반품자산 | 112,120 | - | 112,120 | 234,824 | - | 234,824 |

| 합 계 | 50,364,299 | (6,141,439) | 44,222,860 | 59,169,663 | (10,541,899) | 48,627,764 |

(2) 당기와 전기 중 재고자산평가충당금의 증감내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 |

| 기초금액 | 10,541,899 | 12,053,490 |

| 재고자산평가손실(환입) | (4,400,460) | (1,511,591) |

| 기말금액 | 6,141,439 | 10,541,899 |

10. 기타유동자산

당기말과 전기말 현재 기타유동자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 |

| 선급금 | 468,324 | 216,966 |

| 선급비용 | 1,303,113 | 702,071 |

| 선급법인세 | - | 439 |

| 합 계 | 1,771,437 | 919,476 |

11. 기타금융자산

(1) 당기말과 전기말 현재 기타금융자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 |

| 기타포괄손익-공정가치측정 지분상품 | ||

| (주)이제 | 200,000 | 200,000 |

| (주)브라이트유니온 | 50,000 | 50,000 |

| 소 계 | 250,000 | 250,000 |

| 상각후원가측정금융자산 | ||

| 장기성은행등예적금 | 202,900 | 677,900 |

| 소 계 | 202,900 | 677,900 |

| 합 계 | 452,900 | 927,900 |

(2) 당기말과 전기말 현재 사용이 제한된 기타금융자산의 내용은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 내 용 | 제 22(당) 기 | 제 21(전) 기 |

| 장기성은행등예적금 | 질권설정 | 200,000 | - |

| 당좌개설보증금 | 2,900 | 2,900 | |

| 약관대출 (롯데손해보험) |

- | 617,333 | |

| 합 계 | 202,900 | 620,233 | |

12. 공동기업

(1) 당기말과 전기말 현재 공동기업투자의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 소재지 | 결산월 | 제 22(당) 기 | 제 21(전) 기 | ||

| 지분율 | 장부금액 | 지분율 | 장부금액 | |||

| TBH HONG KONG LIMITED | 홍콩 | 12월 | 100.00% | - | 100.00% | 19,239,034 |

주석 35에서 설명하는 바와 같이 2018년 전환사채 계약 및 사채권자와의 약정에 따라 TBH HONG KONG LIMITED의 관련 활동을 일방적으로 지시할 수 있는 능력이 없는 등 사실상의 지배력을 상실함에 따라 종속기업투자에서 공동기업투자로 변경하였습니다. 또한, 주석 35.(7)에서 설명하는 바와 같이 TBH HONG KONG LIMITED가 발행한 전환사채와 관련하여 당사에서 보유중인 TBH HONG KONG LIMITED 주식 전부를 사채권자에게 담보로 제공하고 있습니다.

(2) 당기와 전기 중 공동기업투자의 변동내역은 다음과 같습니다.

① 제 22(당) 기

| (단위: 천원) | |||||

| 구 분 | 기초금액 | 공동기업손익 | 순외환차이 | 유상증자 | 기말금액 |

| 공동기업투자: | |||||

| TBH HONG KONG LIMITED |

19,239,034 | (29,691,850) | (3,722,274) | 14,175,090 | - |

② 제 21(전) 기

| (단위: 천원) | |||||

| 구 분 | 기초금액 | 공동기업손익 | 순외환차이 | 유상증자 | 기말금액 |

| 공동기업투자: | |||||

| TBH HONG KONG LIMITED |

34,592,836 | (21,254,873) | 382,571 | 5,518,500 | 19,239,034 |

(3) 당기말과 전기말 현재 공동기업투자의 요약재무정보는 다음과 같습니다.

① 제 22(당) 기

| (단위: 천원) | |||||||||

| 회사명 | 요약재무정보 | 수령한 배당금 |

|||||||

| 유동자산 | 비유동자산 | 유동부채 | 비유동부채 | 매출 | 당기순손익 | 기타포괄손익 | 총포괄손익 | ||

| 공동기업투자: | |||||||||

| TBH HONG KONG LIMITED(*) |

34,105,630 | - | 70,248,948 | 410,475 | - | (25,526,207) | - | (25,526,207) |

- |

(*) TBH HONG KONG LIMITED의 당기말 요약 재무정보는 백가호(상해)시장유한공사를 매각예정자산으로 분류한 별도재무제표 입니다.

② 제 21(전) 기

| (단위: 천원) | |||||||||

| 회사명 | 요약재무정보 | 수령한 배당금 |

|||||||

| 유동자산 | 비유동자산 | 유동부채 | 비유동부채 | 매출 | 당기순손익 | 기타포괄손익 | 총포괄손익 | ||

| 공동기업투자: | |||||||||

| TBH HONG KONG LIMITED(*) |

145,398,119 | 48,450,143 | 198,940,066 | 14,420,768 | 293,615,597 | (21,068,223) | 382,571 | (20,685,652) | - |

(*) TBH HONG KONG LIMITED의 전기말 요약 재무정보는 백가호(상해)시장유한공사와 백가호사시장유한공사를 연결한 연결재무제표 입니다.

(4) 당기말과 전기말 현재 공동기업의 재무정보금액을 공동기업에 대한 지분의 장부금액으로 조정한 내역은 다음과 같습니다.

① 제 22(당) 기

| (단위: 천원) | |||||||

| 회사명 | 순자산 | 지분율 | 순자산지분금액 | 투자차액 | 미실현손익 | 미반영손실(*) | 장부금액 |

| 공동기업투자: | |||||||

| TBH HONG KONG LIMITED |

(36,553,793) | 100.00% | (36,553,793) |

- | - | 36,553,793 |

- |

(*) 당기 중 당사의 공동기업인 TBH HONG KONG LIMITED의 지분법 중단으로 인한 미반영손실입니다.

② 제 21(전) 기

| (단위: 천원) | ||||||

| 회사명 | 순자산 | 지분율 | 순자산지분금액 | 투자차액 | 미실현손익 | 장부금액 |

| 공동기업투자: | ||||||

| TBH HONG KONG LIMITED |

(19,512,572) | 100% | (19,512,572) | 38,819,442 | (67,836) | 19,239,034 |

(5) 공동기업투자의 손상검사

당사는 매 보고기간 말마다 공동기업투자에 대하여 손상징후가 있는지를 검토하며, 손상징후가 있다면 해당 자산의 회수가능액을 추정하여 손상검사를 수행하고 있습니다. 해당 자산의 회수가능액이 장부금액에 미치지 못하는 경우 자산의 장부금액을 회수가능액으로 감액하고 감소금액을 손상차손으로 인식하고 있습니다.

전기에는 손상징후가 발생함에 따라 외부평가를 통해 공동기업의 사용가치를 기준으로 회수가능가액을 측정하여 손상검사를 수행하였고, 회수가능액이 장부금액보다 높게 측정되어 손상금액은 인식하지 않았습니다. 한편 당기는 장부금액이 영(0)으로 계상됨에 따라 손상검사를 수행하지 않았습니다.

(6) 투자기업에게 자금을 이전하거나, 투자기업에 대한 차입금이나 선수금을 상환하거나 반환하는 공동기업의 능력에 대한 유의적인 제약 및 공동기업에 대한 지분과 관련하여 발생한 우발부채는 주석 34.(5), 35.(6),(7),(8) 에 기술되어 있습니다.

(7) 주석 35.(9)에서 설명하는 바와 같이, 당사의 공동기업인 TBH HONG KONG LIMITED는 2021년 12월 26일 중국소재법인인 NANJI E-Commerce Co., Ltd에게 백가호(상해)시장유한공사의 지분 전부를 매각하기로 결정하였습니다.

13. 투자부동산

(1) 당기 중 투자부동산의 증감내역은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 토지 | 건물 | 합 계 |

| 취득원가: | |||

| 기초금액 | 1,404,247 | 457,089 | 1,861,336 |

| 처분액 | (24,712) | (15,324) | (40,036) |

| 타계정으로 대체 (*) | (753,556) | (247,481) | (1,001,037) |

| 기말금액 | 625,979 | 194,284 | 820,263 |

| 감가상각누계액: | |||

| 기초금액 | - | (130,650) | (130,650) |

| 투자부동산 감가상각비 | - | (8,294) | (8,294) |

| 처분액 | - | 12,461 | 12,461 |

| 타계정으로 대체 (*) | - | 70,532 | 70,532 |

| 기말금액 | - | (55,951) | (55,951) |

| 장부금액: | |||

| 기초금액 | 1,404,247 | 326,439 | 1,730,686 |

| 기말금액 | 625,979 | 138,333 | 764,312 |

(*) 당기 중 매각예정비유동자산으로 대체 되었습니다.

(2) 전기 중 투자부동산의 증감내역은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 토지 | 건물 | 합 계 |

| 취득원가: | |||

| 기초금액 | 1,404,247 | 457,089 | 1,861,336 |

| 처분액 | - | - | - |

| 기말금액 | 1,404,247 | 457,089 | 1,861,336 |

| 감가상각누계액: | |||

| 기초금액 | - | (120,963) | (120,963) |

| 투자부동산 감가상각비 | - | (9,687) | (9,687) |

| 처분액 | - | - | - |

| 기말금액 | - | (130,650) | (130,650) |

| 장부금액: | |||

| 기초금액 | 1,404,247 | 336,126 | 1,740,373 |

| 기말금액 | 1,404,247 | 326,439 | 1,730,686 |

(3) 당기와 전기 중 투자부동산과 관련하여 손익으로 인식한 내역은 다음과 같습니 다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 |

| 임대수익 | 105,188 | 132,421 |

| 운영비용(감가상각비) | (8,294) | (9,687) |

| 합 계 | 96,894 | 122,734 |

(4) 투자부동산 장부금액은 공정가치의 합리적인 근사치에 해당하며, 차이금액은 유의적이지 않습니다.

14. 유형자산

(1) 당기 중 유형자산의 증감내역은 다음과 같습니다.

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 구 분 | 토지 | 건물 | 기계장치 | 차량운반구 | 집기비품 | 임차개량 자산 |

건설중인 자산 |

합 계 |

| 취득원가: | ||||||||

| 기초금액 | 19,366,595 | 21,007,004 | 5,395,255 | 83,121 | 25,928,996 | 459,798 | 10,000 | 72,250,769 |

| 취득액 | - | - | 143,000 | - | 2,469,452 | 7,340 | - | 2,619,792 |

| 처분액 | (1,581,986) | (6,292,049) | (50,000) | - | (6,473,136) | (116,079) | - | (14,513,250) |

| 타계정으로 대체 (*1) | (1,982,218) | (640,731) | - | - | (2,956,728) | - | (10,000) | (5,589,677) |

| 기말금액 | 15,802,391 | 14,074,224 | 5,488,255 | 83,121 | 18,968,584 | 351,059 | - | 54,767,634 |

| 감가상각누계액 및 손상차손누계액: | ||||||||

| 기초금액 | - | (16,398,609) | (5,311,509) | (59,058) | (18,842,043) | (69,585) | - | (40,680,804) |

| 처분액 | - | 6,105,162 | 49,167 | - | 5,705,712 | 67,673 | - | 11,927,714 |

| 감가상각비 | - | (787,631) | (39,332) | (16,624) | (2,517,400) | (119,644) | - | (3,480,631) |

| 타계정으로 대체 (*1) | - | 182,608 | - | - | 2,841,978 | - | - | 3,024,586 |

| 손상차손(*2) | - | - | - | - | (132,214) | (26,429) | - | (158,643) |

| 기말금액 | - | (10,898,470) | (5,301,674) | (75,682) | (12,943,967) | (147,985) | - | (29,367,778) |

| 장부금액: | ||||||||

| 기초금액 | 19,366,595 | 4,608,395 | 83,746 | 24,063 | 7,086,953 | 390,213 | 10,000 | 31,569,965 |

| 기말금액 | 15,802,391 | 3,175,754 | 186,581 | 7,439 | 6,024,617 | 203,074 | - | 25,399,856 |

(*1) 당기 중 매각예정비유동자산 및 무형자산으로 대체 되었습니다.

(*2) 당사는 집기비품으로 계상되어 있는 폐점 예정 매장들의 인테리어 및 임차개량자산에 대해 당기 중 손상차손 158,643천원을 인식하였습니다.

(2) 전기 중 유형자산의 증감내역은 다음과 같습니다.

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 구 분 | 토지 | 건물 | 기계장치 | 차량운반구 | 집기비품 | 임차개량 자산 |

건설중인 자산 |

합 계 |

| 취득원가: | ||||||||

| 기초금액 | 19,366,595 | 21,336,392 | 5,889,745 | 98,902 | 30,120,027 | - | 19,900 | 76,831,561 |

| 취득액 | - | - | 3,000 | - | 3,246,453 | 459,798 | 30,900 | 3,740,151 |

| 처분액 | - | (329,388) | (497,490) | (15,781) | (7,478,284) | - | - | (8,320,943) |

| 타계정에서 대체 | - | - | - | - | 40,800 | - | (40,800) | - |

| 기말금액 | 19,366,595 | 21,007,004 | 5,395,255 | 83,121 | 25,928,996 | 459,798 | 10,000 | 72,250,769 |

| 감가상각누계액 및 손상차손누계액: | ||||||||

| 기초금액 | - | (15,901,179) | (5,770,250) | (58,213) | (21,644,642) | - | - | (43,374,284) |

| 처분액 | - | 329,387 | 497,463 | 15,779 | 6,498,671 | - | - | 7,341,300 |

| 감가상각비 | - | (826,817) | (38,722) | (16,624) | (3,074,620) | - | - | (3,956,783) |

| 손상차손(*) | - | - | - | - | (621,452) | (69,585) | - | (691,037) |

| 기말금액 | - | (16,398,609) | (5,311,509) | (59,058) | (18,842,043) | (69,585) | - | (40,680,804) |

| 장부금액: | ||||||||

| 기초금액 | 19,366,595 | 5,435,213 | 119,495 | 40,689 | 8,475,385 | - | 19,900 | 33,457,277 |

| 기말금액 | 19,366,595 | 4,608,395 | 83,746 | 24,063 | 7,086,953 | 390,213 | 10,000 | 31,569,965 |

(*) 당사는 집기비품으로 계상되어 있는 폐점 예정 매장들의 인테리어 및 임차개량자산에 대해 전기 중 손상차손 691,037천원을 인식하였습니다.

(3) 당기말 현재 당사의 채무를 위하여 담보로 제공되어 있는 자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 담보제공자산 | 장부금액 | 담보설정금액 | 채무종류 | 채무금액 | 담보권자 |

| 유형자산, 투자부동산 |

토지 및 건물 | 23,076,142 | 33,040,800 | 단기차입금(*) | 19,488,121 | (주)부산은행 |

| 5,690,400 |

단기차입금 |

1,608,074 | (주)하나은행 | |||

| 1,749,798 | 단기차입금 | 905,343 | (주)국민은행 | |||

| 200,000 | 임대보증금 | 200,000 | (주) 에이비씨마트코리아 | |||

(*) 당사는 해당 차입금과 관련하여 특수관계자인 ㈜금강레저산업이 소유한 부동산 (경기도 화성시 반월동 소재)을 담보로 제공 받고 있습니다(주석 35.(5) 참고).

(4) 보험가입자산

당사의 당기말 기준 보험가입내역은 다음과 같습니다.

| (단위 : 천원) | |||||||

| 종류 | 소재지 | 부보자산 | 구분 | 부보금액 | 질권금액 | 보험사 | 질권 |

| 건물 | 서울시 삼성동 114-15(*1) | 소재지 내 자산일체 | 화재 | 11,000,000 | 6,890,000 | 메리츠화재 | 하나은행 |

| 파주시 교하로 1427 | 소재지 내 자산일체 | 화재 | 1,030,000 | 530,000 | 메리츠화재 | 신한은행 | |

| 파주시 교하동 367-2 | 소재지 내 자산일체 | 화재 | 620,000 | 320,000 | 메리츠화재 | 신한은행 | |

| 영주시 영주1동 365-37 | 소재지 내 자산일체 | 화재 | 1,330,000 | 830,000 | 메리츠화재 | 하나은행 | |

| 구미시 신동 673 외2필지 | 소재지 내 자산일체 | 화재 | 1,410,000 | 910,000 | 메리츠화재 | 하나은행 | |

| 김해시 진영읍 진영리 1019 | 소재지 내 자산일체 | 화재 | 1,377,000 | - | 메리츠화재 | - | |

| 울산시 북구 신천동 544-2 외(*2) | 소재지 내 자산일체 | 화재 | 1,540,000 | - | 메리츠화재 | - | |

| 양산시 그린공단로 14 984-6(*3) | 소재지 내 자산일체 | 화재 | 49,839,331 | 2,900,000 | 메리츠화재 | 부산은행 | |

| 합 계 | 68,146,331 | 12,380,000 | |||||

(*1) 서울시 삼성동 본사건물 내의 건물, 집기비품을 포함합니다.

(*2) 울산창고 건물 내의 구축물, 기계장치, 재고자산을 포함합니다.

(*3) 양산창고 건물 내의 구축물, 기계장치, 재고자산을 포함합니다.

15. 매각예정비유동자산

(1) 당사는 보유중인 부동산(울산광역시 북구 신천동 544-2 외1필지 등)에 대하여 매각결정을 하였습니다. 이와 관련하여 당사는 매각예정자산의 순공정가치와 장부금액중 작은 금액을 매각예정비유동자산으로 계상하였는 바, 당기말 현재 매각예정비유동자산 내역은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 토지 | 건물 | 합 계 |

| 장부금액: | |||

| 기초금액 | - | - | - |

| 유형자산에서 대체 | 1,982,218 | 458,123 | 2,440,341 |

| 투자부동산에서 대체 | 753,556 | 176,949 | 930,505 |

| 손상차손(*) | (245,461) | - | (245,461) |

| 당기말금액 | 2,490,313 | 635,072 | 3,125,385 |

(*) 공정가치에서 처분부대원가를 차감한 순공정가치와 장부금액의 차이인 245,461천원에 대하여 매각예정비유동자산손상차손(기타영업외비용)을 인식하였습니다.

(2) 당사는 2021년 12월 26일 보유중인 상표권(중국 대륙 지역 및 홍콩특별행정구에서의 BASIC HOUSE, Mind Bridge, JUCY JUDY 등록 상표 소유권)을 중국소재법인인 NANJI E-commerce Co., Ltd에게 매각하기로 결정하고, 상표소유권 양도계약을 체결하였습니다.

이와 관련하여 당사는 상표권을 매각예정비유동자산으로 분류하고, 순공정가치와 장부금액 중 작은 금액인 상표권의 장부금액 영(0)원을 매각예정비유동자산의 금액으로 측정하였습니다.

16. 무형자산

(1) 당기 중 무형자산의 증감내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 매장권리금 | 소프트웨어 | 산업재산권 | 회원권 | 합 계 |

| 취득원가: | |||||

| 기초금액 | 923,807 | - | 746,707 | 255,500 | 1,926,014 |

| 취득액 | - | 166,850 | - | - | 166,850 |

| 처분액 | (300,000) | - | (140,120) | - | (440,120) |

| 타계정에서 대체(*1) | - | 2,966,728 | - | - | 2,966,728 |

| 기타증감액(*2) | - | - | 6,942 | - | 6,942 |

| 기말금액 | 623,807 | 3,133,578 | 613,529 | 255,500 | 4,626,414 |

| 상각누계액 및 손상차손누계액: | |||||

| 기초금액 | (885,307) | - | (559,070) | - | (1,444,377) |

| 처분액 | 300,000 | - | 137,995 | - | 437,995 |

| 무형자산상각비 | (14,000) | (43,896) | - | - | (57,896) |

| 타계정에서 대체(*1) | - | (2,841,978) | - | - | (2,841,978) |

| 손상차손 | (24,499) | - | - | - | (24,499) |

| 기말금액 | (623,806) | (2,885,874) | (421,075) | - | (3,930,755) |

| 장부금액: | |||||

| 기초금액 | 38,500 | - | 187,637 | 255,500 | 481,637 |

| 기말금액 | 1 | 247,704 | 192,454 | 255,500 | 695,659 |

(*1) 당기 중 건설중인자산 및 유형자산에서 대체한 금액입니다.

(*2) 당기 중 선급금에서 무형자산으로 6,942천원 대체되었습니다.

(2) 전기 중 무형자산의 증감내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 매장권리금 | 산업재산권 | 회원권 | 합 계 |

| 취득원가: | ||||

| 기초금액 |

1,543,807 |

739,335 |

255,502 |

2,538,644 |

| 취득액 | - | - | - | - |

| 처분액 | (620,000) | - | - | (620,000) |

| 기타증감액(*) | - | 7,372 | (2) | 7,370 |

| 기말금액 | 923,807 | 746,707 | 255,500 | 1,926,014 |

| 상각누계액: | ||||

| 기초금액 |

(1,464,442) |

(559,070) |

- |

(2,023,512) |

| 처분액 | 598,835 | - | - | 598,835 |

| 무형자산상각비 | (19,700) | - | - | (19,700) |

| 손상차손 | - | - | - | - |

| 기말금액 | (885,307) | (559,070) | - | (1,444,377) |

| 장부금액: | ||||

| 기초금액 |

79,365 |

180,265 |

255,502 |

515,132 |

| 기말금액 | 38,500 | 187,637 | 255,500 | 481,637 |

(*) 전기 중 선급금에서 무형자산으로 7,372천원 대체되었습니다.

17. 매입채무와 지급채무

당기말과 전기말 현재 매입채무와 지급채무의 내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 매입채무: | ||||

| 매입채무 | 9,278,543 | - | 6,928,289 | - |

| 매입채무외지급채무 및 장기지급채무: | ||||

| 미지급금 | 5,466,808 | - | 5,107,996 | - |

| 미지급비용 | 39,305 | - | 42,941 | - |

| 예수보증금 | 2,428,100 | - | 2,783,500 | - |

| 임대보증금 | 580,660 | 41,676 | - | 643,253 |

| 소 계 | 8,514,873 | 41,676 | 7,934,437 | 643,253 |

| 합 계 | 17,793,416 | 41,676 | 14,862,726 | 643,253 |

18. 충당부채

(1) 당기 및 전기 중 충당부채의 변동내역은 다음과 같습니다.

① 당기

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 복구충당 | 반품부채 | 구조조정 | 합계 |

| 기초 | 593,819 | 430,372 | - | 1,024,191 |

| 증가 | 54,510 | 240,791 | 326,752 | 622,053 |

| 감소 | (144,839) | (430,372) | - | (575,211) |

| 대체 | - | - | - | - |

| 기말금액 | 503,490 | 240,791 | 326,752 | 1,071,033 |

| 유동부채 | 45,675 | 240,791 | 326,752 | 613,218 |

| 비유동부채 | 457,815 | - | - | 457,815 |

| 합계 | 503,490 | 240,791 | 326,752 | 1,071,033 |

② 전기

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 복구충당 | 반품부채 | 합계 |

| 기초 | - | 239,288 | 239,288 |

| 증가 | 593,819 | 430,372 | 1,024,191 |

| 감소 | - | (239,288) | (239,288) |

| 대체 | - | - | - |

| 기말금액 | 593,819 | 430,372 | 1,024,191 |

| 유동부채 | 95,795 | 430,372 | 526,167 |

| 비유동부채 | 498,024 | - | 498,024 |

| 합계 | 593,819 | 430,372 | 1,024,191 |

(2) 복구충당

당사는 임차매장에 대해 임대인과 체결한 임대차계약서에 의해 원상복구의무가 있고그와 관련하여 당기말 현재 503,490천원의 충당부채를 인식하고 있습니다. 복구충당부채는 당사의 증분차입이자율을 각 매장의 복구예상기간에 따라 3.48~8.53%의 이자율로 할인되었으며, 복구는 향후 5년 안에 발생할 것으로 예상됩니다.

(3) 반품부채

당사는 고객에게 반품권이 있는 재화의 판매에 대해 받은 대가를 반품부채로 인식하고 있습니다.

(4) 구조조정

당사는 주석 15.(2)와 35.(9)에서 설명하는 바와 같이 2021년 12월 26일 당사가 보유중인 상표권(중국 대륙 지역 및 홍콩 특별 행정구에서의 BASIC HOUSE, Mind Bridge, JUCY JUDY)과 당사의 공동기업인 TBH HONG KONG LIMITED가 보유중인 백가호(상해)시장유한공사의 지분 전부를 중국소재법인인 NANJI E-commerceCo.,Ltd에게 매각하기로 결정함에 따라 관련 부서의 구조조정 계획을 수립하였으며,해고에 대한 대가로 기업이 제안하는 급여를 수락한 종업원의 결정금액을 근거로 326,752천원을 충당부채로 측정하였습니다. 해당 구조조정은 2022년 1월 중 완료될예정입니다.

19. 기타유동부채

당기말과 전기말 현재 기타유동부채의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 제 22(당) 기 | 제 21(전) 기 |

| 선수금 | 566,251 | 141,643 |

| 선수수익 | 85,865 | 39,129 |

| 예수금 | 71,162 | 72,545 |

| 부가세예수금 | 1,057,735 | 575,652 |

| 합 계 | 1,781,013 | 828,969 |

20. 차입금

(1) 당기말과 전기말 현재 단기차입금의 내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 차입처 | 내 역 | 제 22(당) 기 | 제 21(전) 기 | 이자율 | 만기 |

| 한국수출입은행 | 남북협력기금 | 1,750,000 | 1,750,000 | 1.00% | 2022-06-10 |

| (주)부산은행 | 당좌대출 | 9,000,472 | 2,314,012 | 4.78% | 2022-05-12 |

| 운전자금 | 2,460,000 | 6,400,000 | 4.42% | 2022-03-13 | |

| 운전자금 | - | 1,000,000 | - | - | |

| USANCE | 8,027,649 | 8,299,852 |

LIBOR + 0.4% |

2022-07-13 | |

| (주)하나은행 | USANCE | 1,608,074 | 2,350,297 | SOFR + 1% | 2022-01-15 |

| (주)국민은행 | USANCE | 905,343 | 810,021 |

LIBOR + 0.4% |

2022-11-25 |

| 합 계 | 23,751,538 | 22,924,182 | |||

(2) 당기말과 전기말 현재 장기차입금의 내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 차입처 | 내 역 | 제 22(당) 기 | 제 21(전) 기 | 이자율 | 만기 |

| (주)부산은행 | 운전자금 | - | - | - | - |

| 운전자금 | - | 658,289 | - | - | |

| 운전자금 | - | 1,000,000 | - | - | |

| 롯데손해보험(주) | 약관대출 | - | 555,600 | - | - |

| 소 계 | - | 2,213,889 | - | - | |

| 차감 : 유동성장기차입금 | - | (198,916) | - | - | |

| 합 계 | - | 2,014,973 | |||

(3) 당기 중 신규로 발행하거나 상환된 차입금 내역은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구분 | 액면금액 | 장부금액 | 만 기 |

| 당기초 | 25,138,070 | 25,138,070 | |

| 신규발행 | |||

| 당좌대출 | 9,000,472 | 9,000,472 | 2022-05-12 |