|

|

21기 사업보고서_대표이사등의 확인서 |

사 업 보 고 서

(제 21 기)

| 사업연도 | 2021년 01월 01일 | 부터 |

| 2021년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2022년 03월 21일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 케이엔더블유 |

| 대 표 이 사 : | 오원석 |

| 본 점 소 재 지 : | 경기도 파주시 문산읍 돈유3로 51 |

| (전 화)031-950-0200 | |

| (홈페이지) http://www.knwkorea.com | |

| 작 성 책 임 자 : | (직 책)부사장 (성 명)오범석 |

| (전 화)031-950-0201 | |

【 대표이사 등의 확인 】

|

|

21기 사업보고서_대표이사등의 확인서 |

I. 회사의 개요

1. 회사의 개요

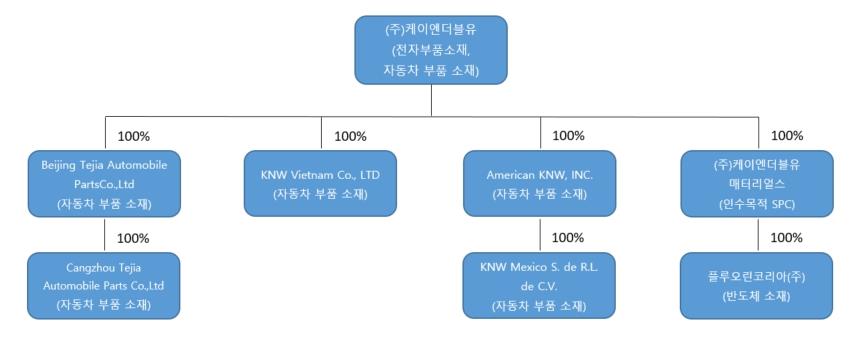

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | 2 | 1 | 7 | 3 |

| 합계 | 6 | 2 | 1 | 7 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

플루오린코리아(주) | 인수에 따른 추가 |

| 플루오린코리아정밀화학(주) | 인수에 따른 추가 | |

| 연결 제외 |

플루오린코리아정밀화학(주) |

합병으로 인한 제외 (플루오린코리아(주)와 합병으로 소멸) |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "주식회사 케이엔더블유"라고 표기합니다. 또한 영문으로는 "KNW Co., Ltd"라 표기합니다. 단, 약식으로 표기할 경우 (주)케이엔더블유로 표기합니다.

다. 설립일자 및 존속기간

당사는 2001년 1월 주식회사 케이.엠.더블유로 법인설립 되었으며, 2008년 8월 주식회사 케이엔더블유로 상호를 변경 하였습니다. 또한 2009년 9월 29일 한국증권업협회가 개설한 KOSDAQ 시장에 등록되었습니다.

라. 본사의 주소, 전화번호, 홈페이지

① 주소 : 경기도 파주시 문산읍 돈유 3로 51 (주)케이엔더블유

② 전화번호 : 031-950-0200

③ 홈페이지 주소 : http://www.knwkorea.com

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사의 주요 사업부문은 전자부품 소재와 자동차부품 소재(내장재) 및 반도체부품 소재사업으로 구성되어 있으며 4차산업 첨단 소재 전문 기업으로 성장을 추진하려고 합니다.

- 사업의 내용에 대한 자세한 사항은 『Ⅱ. 사업의 내용』을 참조하시기 바랍니다.

(1) 정관기재 목적사항

| 목 적 사 업 |

|

제2조(목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 2. 전자부품 소재 제조 및 판매업 3. 화학제품 제조 및 판매업 4. 건축 부자재 제조 및 판매업 5. 무역업 6. 컴퓨터 유통 판매업 7. 자동차 부품 소재 제조 및 판매업 8. 자동차 부품 디자인업 9. 마스크의 제조, 판매 및 이와 관련한 서비스상품의 판매업 10. 의약품, 원료의약품 의약외품, 의약부외품, 의료공구, 의료기기 등의 수입, 제조, 가공, 판매와 소분판매업 11. 화장품의 제조, 판매 및 이와 관련한 서비스상품의 판매업 12. 부동산 매매, 임대, 개발 및 시행업 13. 창업투자업 관련 사업 14. 재무, 경영컨설팅, 투자 및 자문업 15. 자원개발, 광산개발 및 관광지개발 사업 16. 신재생 및 대체에너지의 개발 및 판매업 17. 해외 기술알선, 보급 및 이를 추진하기 위한 해외투자 사업 18. 소프트웨어 자문, 개발, 공급업 19. 시스템통합, 관리, 유지보수업 20. 데이터베이스 및 자료처리업 21. 전자결제 및 전자상거래 22. 생명공학기술을 적용한 효소 및 신소재를 개발 생산 및 판매 23. 식품 관련 첨가물 생산 및 판매 24. 생명공학 관련 연구소 설치 및 운용업 25. 생물공정 재료 및 기기장치 사업일체 26. 사료첨가제 및 동물약품 생산 및 판매 27. 바이오의약 소재 및 장치 생산 및 판매 28. 천연살균 및 보존제 생산 및 판매 29. 건강기능식품 생산 및 판매 30. 헬스케어 기기 및 시약, 소프트웨어 개발 생산 및 판매 31. 기타 위에 부대되는 사업 일체 |

사. 신용평가등의 현황

- 해당사항 없습니다.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 주권상장 | 2009년 09월 29일 | - | - |

2. 회사의 연혁

가. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2013년 03월 22일 | 정기주총 | - 사내이사 오종하 | - 사내이사 오원석(대표이사) - 사내이사 오범석 |

- 사내이사 정성민 |

| 2014년 03월 28일 | 정기주총 | - 사내이사 송정섭 - 사외이사 정규일 - 사외이사 이해균 |

- | - 사내이사 오종하 |

| 2016년 03월 25일 | 정기주총 | - | - 사내이사 오원석(대표이사) - 사내이사 오범석 |

- |

| 2017년 03월 31일 | 정기주총 | - | - 사내이사 송정섭 - 사외이사 정규일 - 사외이사 이해균 |

- |

| 2018년 03월 28일 | 정기주총 | - 사외이사 정민경 | - | - 사외이사 이해균 |

| 2019년 03월 29일 | 정기주총 | - | - 사내이사 오원석(대표이사) - 사내이사 오범석 |

- |

| 2020년 03월 27일 | 정기주총 | - 사외이사 조인규 | - 사내이자 송정섭 | - 사외이사 정규일 |

| 2021년 03월 30일 | 정기주총 | - | - 사외이사 정민경 | - |

나. 당해기업 및 종속회사의 연혁

(1) 당해 기업의 주요 연혁

| 연 월 | 주 요 내 용 |

|---|---|

| 2006년 05월 | 벤처기업(신기술 기업) 선정 |

| 2006년 07월 | 우수기술중소기업 선정 |

| 2006년 11월 | 기술혁신형 기업(INNO-BIZ) 선정 오백만불 수출탑 및 산업자원부 장관 표창 |

| 2006년 12월 | 공장 신설 및 신사옥 준공이전(문산읍 선유리 문산첨단산업단지) |

| 2007년 04월 | 자본금 유상증자(2억 5천만원 → 3억 5천만원) |

| 2007년 07월 | 자본금 무상증자(3억 5천만원 → 17억 5천만원) 삼성SDI 대형 규격 Blanket 공동 개발 및 공급 |

| 2007년 08월 | 기업부설 기술연구소 설립(제20072369호) |

| 2008년 01월 | 특허 : 1건, 특허출원 : 4건, 상표/서비스권 : 1건 |

| 2008년 05월 | 부품소재 전문기업 확인 |

| 2008년 08월 | 상호변경(주)케이.엠.더블유 → (주)케이엔더블유 |

| 2008년 09월 | 경기도 유망중소기업 선정 |

| 2009년 02월 | 공장 신설(DOF 필름 개발 / 생산) |

| 2009년 04월 | 베트남 현지공장 완공(KNW VIETNAM Co., Ltd) |

| 2009년 09월 | 한국거래소 (KOSDAQ) 상장 미국법인 설립 American KNW, INC. |

| 2010년 10월 | 벤처기업 대상 지식경제부 장관상 수상 |

| 2010년 11월 | 무역의날 2,000만불 수출탑 수상 |

| 2011년 03월 | 납세자의날 법인 기획재정부장관 표창 수상 |

| 2011년 05월 | 중소기업진흥 국무총리 표창 수상 |

| 2011년 11월 | IBK 수출 강소기업 500 기업 선정 |

| 2012년 09월 | 경기도 유망 중소기업 선정 |

| 2012년 10월 | 경기도 파주시 향양리 신규 제 2 공장 완공 |

| 2012년 11월 | 경기도 파주시 향양리 제 2 공장 R&D 센타 확장개소 |

| 2013년 01월 | 프리즘 시트 BackCoating 양산 시작 |

| 2013년 11월 | IBK 은행 2013년 수출 동탑 수상 |

| 2014년 05월 | 경기도 일자리 우수 중소기업 선정 |

| 2015년 06월 | (주)케이글라스 자회사 설립 - 글라스 신규사업 진출 |

| 2015년 09월 | 멕시코법인 증설완료 KNW Mexico S. de R.L. de C.V. |

| 2015년 11월 | 글라스라미/인쇄생산라인구축 |

| 2016년 02월 | 디스플레이용 글라스모듈 제품 양산시작 |

| 2016년 02월 | 창주 현지법인 설립(Cangzhou Tejia Automobile Parts Co,.Ltd) |

| 2018년 09월 | (주)케이글라스 투자지분 전부 매각 |

| 2018년 12월 | 무역의날 3,000만불 수출탑 수상 |

| 2020년 09월 | (주)케이엔더블유매터리얼스 설립 |

(2) 종속회사의 주요 연혁

| 연 월 | 주 요 내 용 |

|---|---|

| 2004년 09월 | 북경 현지법인 설립(Beijing Tejia Automobile Parts Co.,Ltd) |

| 2009년 04월 | 베트남 현지공장 완공(KMW VIETNAM Co., Ltd) |

| 2009년 09월 | 미국법인 설립 American KNW, INC. |

| 2009년 09월 | 멕시코법인 설립 KNW Mexico S. de R.L. de C.V. |

| 2015년 09월 | 멕시코법인 증설완료 KNW Mexico S. de R.L. de C.V. |

| 2016년 02월 | 창주 현지법인 설립(Cangzhou Tejia Automobile Parts Co,.Ltd) |

| 2020년 09월 | (주)케이엔더블유매터리얼스 설립 |

다. 회사의 본점소재지 및 그 변경

- 본점 소재지 : 경기도 파주시 문산읍 돈유3로 51

라. 상호의 변경

| 일자 | 주요내용 |

|---|---|

| 2008년 8월 14일 | (주)케이.엠.더블유 → (주)케이엔더블유로 상호 변경 |

마. 회사가 합병 등을 한 경우 그 내용

(1) (주)지아이매터리얼스 흡수합병

(주)케이엔더블유는 사업분야를 정비하고 경영의 효율성을 증대시켜 회사의 이익과 주주가치를 극대화 하고자 (주)지아이매터리얼스를 흡수합병하였습니다. 관련 내용은 「합병등종료보고서('21.04.02 공시)」, 「주요사항보고서(회사합병결정)('21.01.11 공시)」공시를 참고하여 주시기 바랍니다.

(2) 종속회사인 (주)케이엔더블유매터리얼스가 플루오린코리아(주)(구 솔베이코리아(주)) 지분 인수

종속회사인 (주)케이엔더블유매터리얼스는 2020년 11월 03일 이사회 결의를 통해 중장기 미래 사업 준비를 위한 플루오린코리아(주)(구 솔베이코리아(주))의 지분 취득을 결의하였으며, 2021년 03월 05일 지분 100%를 취득하여 지배력을 획득하였습니다.

(3) 종속회사인 플루오린코리아(주), 플루오린코리아정밀화학(주) 흡수합병

종속회사인 플루오린코리아(주)가 경영의 합리성과 효율성을 증대시키고 회사의 이익과 주주가치를 극대화 하고자, 2021년 09월 02일자로 플루오린코리아정밀회학(주)를 흡수합병하였습니다.

바. 최대주주의 변동

- 최근 5사업연도 내 최대주주 변동사항이 없습니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 21기 (2021년말) |

20기 (2020년말) |

19기 (2019년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,135,382 | 10,261,347 | 5,661,347 |

| 액면금액(원) | 500 | 500 | 500 | |

| 자본금 | 6,067,691 | 5,130,674 | 2,830,674 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액(원) | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액(원) | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 6,067,691 | 5,130,674 | 2,830,674 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 300,000,000 | - | 300,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 12,135,382 | - | 12,135,382 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,135,382 | - | 12,135,382 | - | |

| Ⅴ. 자기주식수 | 189,625 | - | 189,625 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 11,945,757 | - | 11,945,757 | - | |

※ 2021년 2월 26일 임시주주총회에서 변경 승인된 정관상의 발행할 주식의 총수는 300,000,000주

입니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2021년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 149,117 | - | - | - | 149,117 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 149,117 | - | - | - | 149,117 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | 40,508 | - | - | 40,508 | (*1) | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 149,117 | 40,508 | - | - | 189,625 | - | ||

| 우선주 | - | - | - | - | - | - | |||

(*1) 당기의 기타 취득 증가는 (주)지아이매터리얼스와의 합병 반대에 대한 주식매수청구권 행사로

40,505주와 합병단주 3주를 취득하여 증가 하였습니다.

5. 정관에 관한 사항

가. 정관 최근 개정일

사업보고서에 첨부된 정관의 최근 개정일은 21.03.30이며, 제21기 정기주주총회(22.03.29) 안건에는 정관 변경 안건이 포함되어 있지 않습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

| 2019년 03월 29일 | 제19기 정기주주총회 |

1. 주권 전자등록 의무화에 따른 조문 변경 2. 감사위원회를 통한 외부감사인 선정 |

- 법령개정에 따른 변경 |

| 2021년 02월 26일 | 임시주주총회 | 1. 목적사업추가 2. 발행예정주식 총수 확대 3. 이사회 결의를 통한 신주인수권부사채 및 전환사채 발행 한도 확대 |

- 인수합병에 따른 변경 - 자금조달을 용이하게 하기 위한 변경 |

| 2021년 03월 30일 | 제20기 정기주주총회 |

1. 전자투표 도입관련 조문 정비 2. 주식등의 전자등록으로관련 조문 정비 3. 정기주총 개최시기의 유연성 확보 4. 교환사채 발행 조문 신설 |

- 법령개정에 따른 변경 |

II. 사업의 내용

1. 사업의 개요

당사 및 종속회사는 전자부품, 자동차, 그리고 반도체 및 2차전지 분야의 소재 제조 전문기업으로서, 선도적기술력과 품질로 다양한 종류의 전자 분야에 사용되는 공정용 소재 및 국내외 자동차메이커에 공급되는 자동차용 내장재, 반도체 공정에 사용되는 특수가스, 2차전지 전해액 첨가제 등을 생산하고 있습니다.

당사 및 종속회사의 사업은 전자부품소재 사업부문(점착 코팅 소재 등)과 자동차부품소재 사업부문(자동차용 내장재 등), 반도체소재 사업부문(F2, SF6 가스 등)으로 구성되어 있으며, 경기도 파주, 울산광역시, 멕시코와 중국 및 베트남에 생산시설을 보유하고 있습니다.

당사 및 종속회사의 주요 사업의 내용은 다음과 같습니다.

| 사업부문 | 주요 사업의 내용 | 연결회사내 관련기업 |

|---|---|---|

|

전자부품소재 |

글라스모듈 , 광학필름류, MLCC 블랑켓 코팅소재 등 |

- |

|

자동차 |

자동차용 내장재( 라미스폰지, 자동차용TAPE, 열선용부직포등) |

북경특가기차령부건유한공사 K.N.W Vietnam Co., LTD / American KNW, INC. / KNW Mexico S. de R.L. de C.V./ 창주특가기차령부건유한공사 |

| 반도체소재 | F2 가스, SF6가스 등 | 플루오린코리아(주) |

가. 사업부문별 요약재무현황

(1) 사업부문별 수익 및 성과

| <당기> | (단위 : 천원) |

| 구분 | 전자부품소재 | 자동차부품소재 (*2) |

반도체소재 (*3) |

SPC (*4) |

연결조정 | 합 계 (*1) |

|---|---|---|---|---|---|---|

| 매출액 | 5,995,469 | 19,950,121 | 47,583,783 | - | (1,697,546) | 71,831,826 |

| 외부고객으로부터의 수익 | 4,272,295 | 19,926,753 | 47,583,783 | - | - | 71,782,830 |

| 부문간 수익 | 1,723,174 | 23,368 | - | - | (1,697,546) | 48,996 |

| 영업손익 | (1,741,946) | 2,577,594 | 8,640,340 | (1,989,412) | 234,280 | 7,720,856 |

| 법인세비용차감전순손익 | (1,500,508) | 3,427,993 | 9,895,786 | (6,022,835) | 2,879,202 | 8,679,637 |

(*1) 연결재무제표 기준

(*2) 연결회사는 당기에 종속회사인 AMERICAN KNW, INC.의 지분을 매각하기로 결정하였으며, 당기 및비교표시 되는 전기의 해당 사업부문의 경영성과는 중단영업으로 분류하여 제외 하였습니다.

(*3) 해당사업부문은 3월5일 부터 12월31일 까지 재무현황 반영분 입니다.

(*4) 플루오린코리아(주) 인수를 위해 설립된 (주)케이엔더블유매터리얼스로 인수금융조달 및 인수 관련 각종 취급수수료 등이 발생하였습니다.

| <전기> | (단위 : 천원) |

| 구분 | 전자부품소재 | 자동차부품소재 (*2) |

반도체소재 | SPC | 연결조정 | 합 계 (*1) |

|---|---|---|---|---|---|---|

| 매출액 | 17,975,193 | 13,435,973 | - | - | (3,527,006) | 27,884,159 |

| 외부고객으로부터의 수익 | 13,559,625 | 13,411,978 | - | - | - | 26,971,603 |

| 부문간 수익 | 4,415,568 | 23,995 | - | - | (3,527,006) | 912,557 |

| 영업손익 | (10,752,935) | (2,748,972) | - | - | 5,696,639 | (7,805,268) |

| 법인세비용차감전순손익 | (13,577,990) | (3,151,239) | - | - | 9,247,898 | (7,481,331) |

(*1) 연결재무제표 기준

(*2) 연결회사는 당기에 종속회사인 AMERICAN KNW, INC.의 지분을 매각하기로 결정하였으며, 당기 및비교표시 되는 전기의 해당 사업부문의 경영성과는 중단영업으로 분류하여 제외 하였습니다.

(2) 사업부문별 자산 및 부채

| <당기> | (단위 : 천원) |

| 구분 | 전자부품소재 | 자동차부품소재 | 반도체소재 | SPC | 연결조정 | 합 계 |

|---|---|---|---|---|---|---|

| 자산 | 42,428,217 | 44,132,751 | 104,186,323 | 64,583,570 | (99,895,209) | 155,435,652 |

| 부채 | 11,033,333 | 32,835,143 | 10,894,014 | 50,692,950 | (7,877,939) | 97,577,501 |

(*) 연결재무제표 기준

| <전기> | (단위 : 천원) |

| 구분 | 전자부품소재 | 자동차부품소재 | 반도체소재 | SPC | 연결조정 | 합 계 |

|---|---|---|---|---|---|---|

| 자산 | 45,126,639 | 37,119,605 | - | - | (6,125,522) | 76,120,722 |

| 부채 | 11,920,509 | 34,253,992 | - | - | (13,645,322) | 32,529,179 |

(*) 연결재무제표 기준

나. 사업 부문별 시장여건 및 영업의 개황

[전자부품소재부문]

(1)산업의 특성 및 성장성

전자부품 소재산업은 기술 및 자본 집약적인 특성과 규모의 경제를 통한 대량 생산을 필요로 하기 때문에 높은 진입장벽을 가지고 있고 생산 업체들 사이에서 경쟁이 치열하며 당사를 포함한 업계 전체의 기술 개발 투자가 지속적으로 이루어지고 있습니다. 전자부품 소재산업은 IT 및 디스플레이 시장과 일정 부분 연동하여 성장하는 양상이며 향후 5G, 자율주행차, IoT 등의 확대가 예상됨에 따라 그 수요가 지속적으로 늘어날 것으로 기대됩니다.

(2) 경기변동의 특성

전자부품소재 산업은 IT, 생활기기 및 디스플레이 시장의 경기변동에 많은 영향을 받고 있습니다. 이러한 제품은 경기에 따라 구매에 영향을 많이 받게 되는 소비성 내구재에 성격이 강한 제품입니다. 따라서 경기변동에 민감한 특징을 가지고 있습니다.

(3) 국내외 시장여건

우리나라 전자부품 소재산업은 2022년에도 지속적인 성장 및 세계수위의 시장점유율을 유지할 것으로 전망됩니다. 지능화, 정보화, 스마트화로 대표되는 4차 산업혁명의 도입은 핵심 기술 및 고부가가치 부품 소재로 빠르게 이동하고 있음을 보여주고 있습니다. 세계 전자 IT 및 디스플레이 시장은 현재 성숙기에 진입하여 과거에 비해 성장 속도가 다소 더뎌지는 추세이나, 향후 5G, 자율주행차, IoT 등의 확대로 지속적인 성장이 기대되고 있습니다.

(4) 회사의 경쟁우위 요소

당사는 2007년 삼성 SDI Blanket을 공동개발 / 공급하였고, 10년 넘는 오랜 기간동안 Silicone Blanket을 지속적으로 연구개발하였습니다. 최근에는 정밀 연속 인쇄가 가능한 옵셋 인쇄용 Blanket 공법을 S社 전극 부품에 접목하였으며, 이러한 공법은 전극 부품의 성능 향상에 크게 기여할 것으로 전망됩니다. 향후에는 이러한 기술이 RF-ID, 유기태양전지, 배터리, 인덕터 부문 등 다양한 부품 소재의 전극 제조 공법으로 확대가 예상됩니다.

[자동차부품소재부문]

(1)산업의 특성 및 성장성

자동차산업은 부품 제조와 완성차 조립, 판매, 정비, 할부 금융, 보험을 포함하는 광범위한 연관 산업을 가지고 있는 대표적인 종합산업입니다. 산업에 대한 파급 효과와 규모의 경제 효과가 큰 산업이며, 지속적인 첨단기술의 개발과 성장이 이루어지고 있는 산업입니다. 또한 광범위한 산업 기반을 전제로 하며 자동차 제조에는 철강, 화학, 비철금속, 전기, 전자, 고무, 유리, 플라스틱 등의 산업과 2만여 개의 부품을 만드는 부품업체들이 연계되어 있어 산업 파급효과가 가장 큰 제조업입니다.

(2) 경기변동의 특성

자동차 수요는 경기변동과 밀접한 연관이 있습니다. 자동차 보급이 일정 수준이상에 도달해 자동차 수요의 증가세가 둔화 내지는 정체를 보이는 시기에는 그런 관계가 더욱 뚜렷하게 나타나고 있으며, 자동차 보급이 성숙되기 전인 1994년 이전에는 경기변동에 상관없이 자동차 수요가 급격히 늘어났지만, 성숙단계에 들어선 1995년부터는 경기변동에 민감한 영향을 받고 있습니다. 특히 경기 침체기에는 대표적인 내구재인 자동차의 수요는 다른 소비재에 비해 더 크게 감소하는 특성을 나타내고 있습니다. 지난 경제 위기 시에 자동차 소비가 급격히 위축된 것은 이러한 특성에 기인하고 있습니다.

(3) 국내외 시장여건

최근의 흐름인 완성차 시장의 첨단화, 고급화는 그 어느 때 보다 유관 제조기업들의 품질 및 원가경쟁력을 요구하고 있습니다. 또한, 자동차 부품의 모듈화, 시스템화는 이러한 흐름을 더욱 가속하고 있습니다.

이는 자동차 부품기업들의 전문성과 글로벌화가 필요한 이유이기도 합니다. 따라서 향후의 자동차부품 시장은 품질, 가격경쟁력에서의 우위를 바탕으로 기존의 정형화된 완성차 업계와의 수직계열적 납품관계가 아닌 각 부품업체 상호간 경쟁력 우열에 바탕을 둔 유동적 납품관계로의 개편을 예고하고 있습니다.

자동차산업은 COVID-19에 따른 공급망 붕괴와 수요 충격 등으로 큰 타격을 입은 산업 중 하나로, 공급망이 일찌감치 정상화 궤도에 들어선 반면 수요는 2022년까지 2019년 수준으로 회복되기는 어려울 전망이지만 다만 글로벌 경기회복, 신차효과 및기저효과로 전년 대비 판매량은 상당히 증가할 것으로 예상되고 있습니다. 그러나 2020년 ~ 2021년 동안 COVID-19에 따른 이동통제와 주요 수출시장 침체에 따라 내수에 집중하던 자동차 기업들은 수출시장 회복과 함께 해외 판매에 주력할 계획이며, 이로 인해 해외시장에서 주요 브랜드 간 경쟁이 격화될 전망입니다.

(4) 회사의 경쟁우위 요소

당사는 기존 영위하던 사업영역에 신규로 Hook&Loop 제품을 라인업에 추가함에 따라 다양한 제품 라인업을 구축하였습니다. 또한 합병을 통한 영업망 통합, 설비 공유를 통한 생산원가 절감 및 시너지 효과 발휘를 통해 차별화된 경쟁력을 가지게 되었습니다. 기존 자동차내장재 사업영역에서도 단순 Laminating 공급에서 벗어나 Dry Laminating, Punching, Quilting 등 다양한 사업영역을 고도화함으로써 자동차 Interior 시장의 종합소재가공기업으로 거듭나고 있습니다.

[반도체소재부문]

(1) 산업의 특성 및 성장성

특수가스 수요는 2014년 하반기 이후, 반도체 및 디스플레이 시장을 중심으로 지속적으로 증가하고 있습니다. 이러한 수요 증가의 원인으로는 첫째, 반도체 3D NAND 시장의 개화로 삼성전자, SK하이닉스 등 Global 선두 기업들의 신규 Fab 가동이 본격화되었으며, 둘째, DRAM 미세화 및 3D NAND 단수 증가로 인한 칩당 제조 공정수의 증가, 셋째, 중국 Local 패널업체의 대면적 LCD 및 OLED 신규라인 증설 투자, 넷째, 애플社 등의 Flexible OLED 출시에 따른 디스플레이 업체들의 신규 증설 투자 및 제품당 공정수 증가에 기인한 결과로 볼 수 있습니다. 또한, 중장기적으로 기존 PC, 모바일 수요보다 더 큰 성장 잠재력을 가진 인공지능(AI)과 자율주행자동차, 사물인터넷(IoT)등으로 반도체 수요처가 확대되며 후방 산업인 특수가스 수요 증가에도 영향을 끼치고 있습니다.

(2) 경기변동의 특성

플루오린코리아의 주력 제품인 F2, SF6 등이 포함된 특수가스 산업은 반도체 및 디스플레이의 전방시장에 대한 민감도가 높아 시장 수요 변화에 따른 변동 가능성이 있습니다. 다만 향후 몇 년간 반도체 및 디스플레이의 전방시장의 수요가 증가될 것으로 예상되어후방산업인 특수가스 산업 또한 지속적인 성장이 전망됩니다.

(3) 국내외 시장여건

공급 측면에서 특수가스는 반도체, 디스플레이 및 태양전지 산업의 제조 공정에서 필수로 사용되고 있으며, 대규모 생산설비를 통한 제조원가 경쟁력과 기술 경쟁력에 따른 수율 및 품질 극대화가 전체적인 기업 경쟁력에 많은 영향을 끼치고 있습니다. 이러한 요인들로 인해 후발사업자의 시장 진입 장벽이 높아 세계적으로 과점 시장이 형성되어 있으며, 국내 시장에서는 반도체, 디스플레이 산업의 발달로 전체 특수가스 시장에서 큰 비중을 차지하고 있습니다. 수요 측면에서 특수가스는 기존 PC, 모바일에서의 반도체/디스플레이 수요 성장과 함께 중장기적으로는 자율 주행 자동차와 IoT 트렌드의 실질 구현 가시화에 따라 전방산업 수요가 더욱 빠르게 증가할 것으로 전망됩니다. 특히, 중국의 경우 정부 지원을 바탕으로 반도체 및 디스플레이 시장에서 Local 플레이어들의 폭발적인 성장으로, 시장 전반의 규모 확대가 예상됩니다.

(4) 회사의 경쟁우위 요소

종속회사인 케이엔더블유매터리얼스는 2021년 솔베이코리아로부터 일부 사업부문을 제외한 특수가스사업부를 100% 인수하였습니다. 2019년 일본 불화수소 수출 금지 이후 국내 반도체용 특수가스의 국산화 필요성으로 인한 국내시장 성장성이 있다고 파악하였고 향후 큰폭의 성장이 예상되는 시장으로 전망하고 있습니다. 또한 당사의 주요 생산제품인 F2가스는 온실가스 이슈가 없고, 반도체 미세공정 고도화가 진행됨에 따라 도입 범위가 점차 확대되고 있어 향후 폭발적인 시장 규모 확대가 예상됩니다.

2. 주요 제품 및 서비스

■ 주요제품등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액(*1) | 비율 |

|---|---|---|---|---|---|---|

| 전자부품소재 | 제품매출 | 광학필름 등 |

디스플레이 소재 | KNW | 5,660 | 7.88% |

| 상품매출 | POP라벨 등 | 제품표시라벨 | KNW | 335 | 0.47% | |

| 자동차부품소재 (*2) |

제품매출 | 자동차 내장재 | 자동차 Seat Part 등 | KNW | 18,252 | 25.41% |

| 반도체부품소재 (*3) |

제품매출 |

반도체용 특수가스 등 |

반도체 식각 및 세정 |

Fluorine Korea |

41,799 | 58.19% |

| 상품매출 | HF 등 | 태양광패널세정액원료 | Fluorine Korea | 5,785 | 8.05% | |

| 합 계 | 71,831 | 100.0% | ||||

(*1) 연결재무제표 기준

(*2) 연결회사는 당기에 종속회사인 AMERICAN KNW, INC. 의 지분을 매각하기로 결정하였으며, 당기 의 해당 사업부문의 경영성과는 중단영업으로 분류하여 제외 하였습니다.

(*3) 반도체부품소재 매출은 3월 5일부터 12월 31일까지의 실적입니다.

□ OCA (Optically Clear Adhesive)

| 제품 개요 및 특징 |

|

○ TSP와 디스플레이 라미시 air gap을 차단시키고 시인성과 광학적 특성을 향상 |

□ 기능성 하드코팅 필름

| 제품 개요 및 특징 |

| ○ Anti-reflectance, Anti-fog 및Anti-fingerprint, Anti-scratch 등 ○ 디스플레이 패널의 오염, 스크레치, 크랙 방지 표면 강화 코팅 기술 ○ 다양한DID (Digital Information Display) 기반 기술/제품 적용 가능 |

□ 자동차 내장 부품소재 ( Seat , Door Trim , Head Line )

| 제품 개요 및 특징 |

|

○ 자동차 Seat Part , Door Trim , Head Line 제작에 쓰이는 내장용 부품 소재 |

□ 자동차용 테이프

| 제품 개요 및 특징 |

|

○ 시트 커버내의 Foam Pad Assy에 고정하는 역할을 하며, 자동차 요구 SPEC에 충족 하도록 개발된 자동차용 테이프 |

□ F2가스

| 제품 개요 및 특징 |

| ○ 반도체 식각 및 세정공정, 고순도 불산 제조용 및 자동차 연료탱크 코팅용 등에 사용되는 고순도 불산가스 ○ 반도체 식각 및 세정 분야에서 기존 특수가스의 새로운 대체재로 부각되고 있으며 오존영향이 제로이고 세척력은 5배 이상 되는 것이 특징 |

□ SF6가스

| 제품 개요 및 특징 |

| ○ 반도체 식각 및 세정공정, 중/고전압 스위치 기어 절연 가스 등에 사용되는 고순도 불소계 가스 ○ 국내 유일한 자체SF6생산 |

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 매입액(*1) | 비율(%) |

|---|---|---|---|---|

| 전자부품소재 | 원재료 | 점착제 등 | 2,667 | 6.02% |

| 자동차부품소재 (*2) |

원재료 | 이형지,HTC원단 등 | 32,860 | 74.22% |

| 반도체부품소재 (*3) |

원재료 | AHF,KOH,AL(OH)3 | 8,746 | 19.75% |

| 합계 | 44,273 | 100.00% | ||

(*1) 연결재무제표 기준

(*2) 연결회사는 당기에 종속회사인 AMERICAN KNW, INC. 의 지분을 매각하기로 결정하였으며, 당기 의 해당 사업부문의 경영성과는 중단영업으로 분류하여 제외 하였습니다.

(*3) 반도체부품소재 매입은 3월 5일부터 12월 31일까지의 실적입니다.

나. 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 사업부문 | 품목 | 규격 | 2021년(당기) (제21기) |

2020년(전기) (제20기) |

2019년(전전기) (제19기) |

|---|---|---|---|---|---|

| 공통 | 점착제 | kg | 3,050 | 3,150 | 2,780 |

| 이형지 | m | 552 | 592 | 571 | |

| HS원단 | m | 14,150 | 13,500 | 12,715 | |

| HTC원단 | m | 22,300 | 22,000 | 23,979 | |

| AHF | kg | 2,374 | 1,467 | 1,739 | |

| KOH | kg | 683 | 590 | 600 | |

| AL(OH)3 | kg | 527 | 483 | 454 |

다. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| 사업부문 | 품목 | 단위 | 제21기 | 제20기 | 제19기 |

|---|---|---|---|---|---|

| 전자부품소재 | 보호필름,DOF,광학필름코팅 |

천SQM | 42,731 | 44,461 | 45,672 |

| GLP모듈(주1) | 천EA | - | 334 | 343 | |

| 자동차부품소재 | 자동차내장재(주2) | 천SQM | 35,815 | 31,354 | 96,096 |

| HOOK | 천M | 3,312 | - | - | |

| 반도체부품소재 (주3) |

반도체용 특수가스 |

Ton | 1,291 | - | - |

(주1) GLP모듈 제품은 2020년 09월 30일 기준으로 사업실적이 부진하여 생산이 중단 되었습니다.

(주2) 연결회사는 당기에 종속회사인 AMERICAN KNW, INC.의 지분을 매각하기로 결정하였으며, 당기 및 비교표시 되는 전기의 해당 사업부문의 경영성과는 중단영업으로 분류하여 제외 하였습니다.

(주3) 플루오린코리아㈜의 반도체소재부문 생산능력 수치는 현재 인원과 설비 등을 기준으로 산정된 수치이며, 생산능력 한도내에서 최종 생산 제품인 F2/SF6는 동일한 생산설비 Unit으로 생산계획에 따라 제품 상호간 생산능력의 유연성이 높습니다.

(2) 생산능력의 산출근거

(가) 산출방법 등

① 산출기준

- 품목별 정상조업하의 산출가능 생산물량

| 사업부문 | 품목 | 단위 | 일일생산 가능물량 |

당기작업 예정일수 |

생산능력 |

|---|---|---|---|---|---|

| 전자부품소재 | 보호필름,DOF,광학필름코팅 | 천SQM | 173 | 247 일 | 42,731 |

| 자동차부품소재 | 자동차내장재 | 천SQM | 145 | 247 일 | 35,815 |

| HOOK | 천M | 18 | 184일 | 3,312 | |

| 반도체부품소재 | 반도체용 특수가스 |

Ton | 5 | 261일 | 1,291 |

(주) 자동차부품소재의 HOOK 품목은 4월 1일부터 12월 31일까지의 내역입니다.

(주) 반도체부품소재는 3월 5일부터 12월 31일까지의 내역입니다.

② 산출방법

- 부문별 생산능력 = 일일생산가능물량 * 당기작업예정일수

※ 일일생산가능물량 = 시간당 평균생산량 * 일평균가동시간

(나) 평균가동시간

| 구분 | 전자부품소재 | 자동차부품소재 | 반도체부품소재 | |

|---|---|---|---|---|

| 보호필름,DOF, 광학필름코팅 |

자동차내장재 | HOOK | 반도체용 특수가스 |

|

| 1일 평균 가동시간 | 21시간 | 21시간 | 8시간 | 24시간 |

| 월평균 가동일수 | 22일 | 22일 | 20일 | 26일 |

| 가동가능일수 | 247일 | 247일 | 184일 | 261일 |

(주) 자동차부품소재의 HOOK 품목은 4월 1일부터 12월 31일까지의 내역입니다.

(주) 반도체부품소재는 3월 5일부터 12월 31일까지의 내역입니다.

라. 생산실적 및 가동률

(1) 생산실적

| 구분 | 품목 | 단위 | 제21기 | 제20기 | 제19기 |

|---|---|---|---|---|---|

| 전자부품소재 | 보호필름,DOF,광학필름코팅 | 천SQM | 2,078 | 1,876 | 2,938 |

| GLP모듈 | 천EA | - | 123 | 177 | |

| 자동차부품소재 | 자동차내장재 | 천SQM | 25,829 | 17,395 | 68,251 |

| HOOK | 천M | 2,515 | - | - | |

| 반도체부품 소재 | 반도체용 특수가스 |

Ton | 1,074 | - | - |

(주) 자동차부품소재의 HOOK 품목은 4월 1일부터 12월 31일까지의 내역입니다.

(주) 반도체부품소재는 3월 5일부터 12월 31일까지의 내역입니다.

(2) 가동률

| 구분 | 품목 | 단위 | 당기생산가능수량 | 당기실제생산수량 | 가동률 |

|---|---|---|---|---|---|

| 전자부품소재 | 보호필름,DOF,광학필름코팅 | 천SQM | 42,731 | 2,078 | 4.9% |

| 자동차부품소재 | 자동차내장재 | 천SQM | 35,815 | 25,829 | 72.1% |

| HOOK | 천M | 3,312 | 2,515 | 75.9% | |

| 반도체부품소재 | 반도체용 특수가스 |

Ton | 1,291 | 1,074 | 88.1% |

(주) 자동차부품소재의 HOOK 품목은 4월 1일부터 12월 31일까지의 내역입니다.

(주) 반도체부품소재는 3월 5일부터 12월 31일까지의 내역입니다.

바. 생산설비에 관한 사항

(1) 생산설비현황

| (단위 : 천원) |

| 구분 | 당기초 | 취득 | 대체 | 처분 | 감가상각비 | 손상차손 | 기타 | 매각예정자산 | 당기말 |

|---|---|---|---|---|---|---|---|---|---|

| 토지 | 6,992,412 | 339,353 | - | - | - | - | 31,507,653 | (808,768) | 38,030,649 |

| 건물 | 7,272,748 | - | - | (16,323) | (919,273) | - | 3,172,633 | (1,933,291) | 7,576,493 |

| 구축물 | 162,902 | - | 19,000 | (3) | (392,771) | (9,237) | 4,631,674 | (149,317) | 4,262,249 |

| 기계장치 | 4,011,945 | 59,885 | 1,939,711 | (279,494) | (1,332,351) | (197,583) | 3,022,492 | (2,691,767) | 4,532,837 |

| 기계장치 정부보조금 | (2) | - | - | - | - | - | - | - | (2) |

| 시설장치 | 616,092 | 44,500 | - | (82,891) | (206,119) | (376,532) | 26,400 | - | 21,450 |

| 공구와기구 | - | - | 3,819,413 | (931,416) | (1,266,151) | - | 8,273,147 | - | 9,894,992 |

| 비품 | 250,772 | 30,605 | - | (2,102) | (109,141) | (26,418) | 46,168 | (122,803) | 67,081 |

| 비품 정부보조금 | (40,700) | - | - | - | 22,222 | - | - | - | (18,478) |

| 차량운반구 | 145,441 | 29,662 | 7,767 | (1) | (61,776) | (28,716) | 21,608 | (49,108) | 64,877 |

| 건설중인자산 | - | 8,716,175 | (6,297,914) | - | - | - | 720,679 | - | 3,138,941 |

| 사용권자산 | 2,065,042 | - | - | (967,548) | (890,635) | (271,269) | 1,957,257 | (770,935) | 1,121,911 |

| 합계 | 21,476,651 | 9,220,180 | (512,023) | (2,279,779) | (5,155,995) | (909,754) | 53,379,710 | (6,525,989) | 68,693,001 |

(2) 설비의 신설ㆍ매입 계획 등

- 해당사항 없습니다.

4. 매출 및 수주상황

가. 주요 제품 및 상품 매출실적

| (단위 : 천원) |

| 사업부문 | 매출 유형 |

품목 | 제21기(당기)(*1) | 제20기(전기)(*1) | 제19기(전전기)(*1) | ||||

|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | ||||

| 전자부품소재 | 제품 | 보호필름,DOF,광학필름코팅등 |

내수 | 4,001,156 | 5.57% | 3,164,327 | 11.35% | 3,116,279 | 3.4% |

| 해외 | 1,659,373 | 2.31% | 238,438 | 0.86% | 210,346 | 0.2% | |||

| GLP모듈(*2) | 내수 | - | - | 3,524,033 | 12.64% | 4,778,498 | 5.1% | ||

| 해외 | - | - | 6,013,726 | 21.57% | 24,899,457 | 26.8% | |||

| 상품 | POP라벨 등 | 내수 | 269,777 | 0.38% | 407,563 | 1.46% | 402,759 | 0.4% | |

| 해외 | 65,163 | 0.09% | 187,543 | 0.67% | - | - | |||

| 자동차부품소재 (*3) |

제품 | 자동차내장재 | 내수 | 10,157,902 | 14.14% | - | - | - | - |

| 해외 | 8,094,673 | 11.27% | 14,348,529 | 51.46% | 59,564,907 | 64.1% | |||

|

반도체부품 소재 |

제품 |

반도체용 특수가스 |

내수 | 30,254,963 | 42.12% | - | - | - | - |

| 해외 | 11,543,834 | 16.07% | - | - | - | - | |||

| 상품 | 선박용 단열재 등 |

내수 | 4,349,514 | 6.06% | - | - | - | - | |

| 해외 | 1,435,473 | 2.00% | - | - | - | - | |||

합계 |

내수 | 49,033,311 | 68.26% | 7,095,923 | 25.45% | 8,297,536 | 8.9% | ||

| 해외 | 22,798,515 | 31.74% | 20,788,236 | 74.55% | 84,674,710 | 91.1% | |||

| 합계 | 71,831,826 | 100.00% | 27,884,159 | 100.00% | 92,972,246 | 100.0% | |||

(*1) 연결재무제표 기준

(*2) GLP모듈 제품은 2020년 09월 30일 기준으로 사업실적 부진으로 인하여 생산이 중단 되었습니다.

(*3) 연결회사는 당기에 종속회사인 AMERICAN KNW, INC.의 지분을 매각하기로 결정하였으며, 당기 및 비교표시 되는 전기의 해당 사업부문의 경영성과는 중단영업으로 분류하여 제외 하였습니다.

(*4) 반도체부품소재 매출은 3월 5일부터 12월 31일까지의 실적입니다.

나. 수주상황

당사 및 종속회사의 사업은 수주로 진행하지 않고 고객사에서 수시로 PO 발주하고 있습니다. 따라서 수주현황은 기재하지 않았습니다.

5. 위험관리 및 파생거래

가. 시장위험의 내용

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.당사와 당사의 종속회사(이하 '연결실체')의 시장위험은 이자율위험,환위험,가격위험등으로 구성됩니다.

(1) 이자율위험

이자율위험은 미래 시장이자율 변동으로 인하여 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 차입금과 예금에서 발생하고 있습니다. 연결실체의 변동금리부 예금은 금액적으로 중요하지 아니한 바, 관련 수익 및 현금흐름은시장이자율의 변동으로부터 중요하게 영향을 받지는 않습니다.

실제 연결실체의 이자율 변동위험은 변동금리부 조건의 차입금에서 비롯되며, 이로 인하여 연결실체는 현금흐름 위험에 노출되어 있습니다. 이에 따라 연결실체는 이자율 변동위험을최소화하기 위해 유리한 금리조건으로의 대체융자 등과 같은 다양한 방법을 통하여 연결실체 입장에서 가장 유리한 자금조달 방안을 선택하여 이자율 위험을 최소화하고 있습니다.

보고기간종료일 현재 다른 모든 변수가 일정하고 이자율이 100bp 변동시 변동금리부 조건의 차입금으로 인한 이자비용이 당기손익에 미치는 영향은 다음과 같습니다.

- 이자율 민감도 분석(당기 손익 미치는 영향)

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 순이익의 증가(감소) | (473,788) | 473,788 | (119,853) | 119,853 |

(2) 환위험

연결실체는 매출 및 원자재 수입 거래 등과 관련하여 주로 USD와 JPY 등의 환율변동위험에 노출되어 있습니다. 연결실체는 현재 파생상품을 통한 적극적인 환헤지를 실시하진 않고 있으나 월별 외화소요 계획 및 수금계획 등을 취합하여 대내적 환관리기법을 통해 환위험 관리를 하고 있습니다. 보고기간 종료일 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채에 대하여 다른 모든 변수가 일정하다고 가정했을때, 각 외화에 대한 기능통화의 환율 10% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 외화금융자산 | 957,109 | (957,109) | 125,172 | (125,172) |

| 외화금융부채 | (230,954) | 230,954 | - | - |

(3) 기타가격위험

기타 가격위험은 이자율위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 보고기간종료일 현재 연결실체는 그와같은위험에 노출된 금융상품을 보유하고 있지 않습니다.

나. 회사의 위험관리정책

연결실체의 시장위험 관리는 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 연결실체가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 연결실체의 재무부문은 대내외 경제동향(물가, 환율, 금리 등)을 정기적으로 관찰 및 분석하여 재무관리임원을 비롯한 경영진에 보고하고 있으며, 경영진은 이에 대한 전략적 의사결정을 수행하고 있습니다.

6. 주요계약 및 연구개발활동

가. 연구개발 담당조직

당사는 2007년 8월 기업부설 기술연구소를 설립하였으며, 연구소 설립 이후 보고서 제출일 현재까지 기능성 전자 부품 소재 분야에서 특허 13개 등 꾸준한 연구 실적을 나타내고 있습니다. 현재는 기능성 코팅 및 실리콘 기반 제품을 위주로 집중적인 연구를 진행하고 있으며, 관련 분야에서 다수의 연구개발 성과를 낼 것으로 기대하고 있습니다.

나. 연구개발 비용

| (단위 : 천원) |

| 구 분 | 2021년(당기) (제21기) |

2020년(전기) (제20기) |

2019년(전전기) (제19기) |

|

|---|---|---|---|---|

| 연구개발비용 계 | 862,942 | 1,191,705 | 1,874,391 | |

| 회계처리 | 판매비와관리비 | 862,942 | 1,191,705 | 1,874,391 |

| 연구개발비 / 매출액 비율 [연구개발비용계 ÷당기매출액×100] |

(1.20%) | (2.22%) | (2.02%) | |

다. 연구개발실적

(1) Protection Film 개발 실적

(가) Glass Mesh Protection Film

| 구 분 | 내 역 |

| 개발과제 | PDP Glass Filter 용 Protection Film 개발 |

| 연구기관 | KNW 기술연구소 |

| 연구결과 | 보호 기능과 표면 이물 제거 기능을 겸비하고, Protection Film 부착 후 장기간 보관 후에도 점착제의 전이가 없을 뿐만 아니라, 후기 경시 변화도 안적적인 물성을 발현하는 제품으로 치수 안정성이 검증되어 부착 후 재박리시에도 용이하여 PDP Glass Mesh 제조분야에서 국내 뿐만 아니라 세계적으로 품질인증을 받는 LG 마이크론의 요구 Spec을 만족하여 제품 인증 승인 받음 |

| 기대효과 | FPD용 Glass Mesh 제조시 필수적인 소비 재료로서 Copper Mesh를 이용하는 모든 제품에 적용 할 수 있을 것으로 기대하며, 가격 경쟁력을 바탕으로 일본 업체에 수출도 가능 할 것으로 기대 됨 |

| 관련 핵심기술 |

- 경시변화에 대한 안정성 : 초기 부착 후 시간 경과 후 점착력의 변화가 20% 이내로 안정적인 물성 발현 - 우수한 내열 안정성 : 2중 가교 Mechanism도입을 통한 열적 안정성 확보 - None Migration : 가교 밀도의 증대로 인한 선형 구조에서 망사형 구조로의 전환을 통하여, 전이에 대한 안정성 확보 - Clean 제조 공정 기술개발 : FPD 재료 제조의 필수 사항인 zero defect 코팅 기술 확보 |

(나) Prism Sheet Protection Film

| 구 분 | 내 역 |

| 개발과제 | Prism Sheet Protection Film |

| 연구기관 | KNW 기술연구소 |

| 연구결과 | 1. Prism sheet의 표면 보호 및 이물 제거 기능을 보유한 제품 2. 내열 특성 및 점착제 none migration 고객의 요구를 만족 3. 현재 광기능성 필름 시장에서 가장 많은 수량을 차지하는 Prism sheet Protection Film 제품을 개발하여 시장 창출 4. 부착 용이성뿐만 아니라 재박리성 우수 5. 품질과 월등한 가격 경쟁력으로 시장 확대 6. 재료 개발을 통한 연계 제품 활용도 증대 |

| 기대효과 | 광기능성 필름 소재 제조의 필수 재료인 Protection Film 제품의 연계 개발 가능성및 우수한 경쟁력을 바탕으로 대만, 일본등 동일 유사 시장 진입이 가능 할 뿐만 아니라, 현재 일본에서 수입되는 제품의 국산화 대체 및 생산수량 증대에 따른 설비 투자 및 신규 고용 창출 효과 기대 |

| 관련 핵심기술 |

1. None migration : 저분자 함유량이 적은 Rubber계 binder 개발 및 Oligomer 함량을 최소한 resin도입으로 migration 최소화 2. 기재 부착력이 우수한 소재 개발을 통한 공정 간소화(primer 공정 제거) 3. 경시변화에 대한 안정성 (후기 경시 20% 이내로 안정) 4. 우수한 내열성 : 현 유통중인 제품의 내열 안정성 60℃에 비하여 80℃로 해외 수출에 대비한 안정성 확보 5. Cross-linking System도입을 통한 물성 조정 용이 |

(다) 형광체 Cleaning Tape 개발

| 구 분 | 내 역 |

| 개발과제 | PDP 평행 광원 제조 시 사용되는 잔여 형광체 제거용 Cleaning Tape 개발 |

| 연구기관 | KNW 기술연구소 |

| 연구결과 | Rib Top 위에 잔류된 형광체를 제거하기 위한 Cleaning tape으로서, 부착 후 장기간 보관 후에도 점착제의 전이가 없을 뿐만 이니라, 후기 경시 변화도 안정적인 물성을 발현하는 제품으로 치수 안정성이 검증되어 부착 후 재박리시에도 용이하여 PDP 형광체 형성 제조분야에서 국내 뿐만 아니라 세계적으로품질인증을 받는 LG전자의 요구 Spec을 만족하여 제품 인증 승인 받음 |

| 기대효과 | PDP RGB 형광체 주입공정시 격벽 밖으로 Over-Flow되는 형광체 Paste 잔여물을 제거하는데 필요한 소재이며, 이때 사용되는 Mask의 Cleaning을 실시함으로써 PDP 화질 개선의 효과를 얻어 생산수율의 증대 및 품질 및 가격 경쟁력을 바탕으로 일본 업체에 수출도 가능함 |

| 관련 핵심기술 |

- 경시변화에 대한 안정성 : 초기 부착 후 시간 경과 후 점착력의 변화가 20% 이내로 안정적인 물성 발현 - 우수한 내열 안정성 : 2중 가교 Mechanism도입을 통한 열적 안정성 확보 - None Migration : 고분자량의 점착제 사용으로 가교 밀도가 향상되어 경화 후 Network 형성으로, 내열 안정성 및 전이에 대한 품질 안정성 확보 - Clean 제조 공정 기술개발 : PDP 재료 제조의 필수 사항인 zero defect 코팅 기술 확보 |

(라) OLED 등 산업용 보호필름

| 구 분 | 내 역 |

| 개발과제 | 공정, 출하용 보호필름 개발 |

| 연구결과 | - 어플리케이션에 적용 공정 및 출하 시 제품 보호와 이물 제거 기능 - 장기간 보관 및 고온고습의 열악한 환경에서의 점착제 전이 없음. - 우수한 내열성 |

| 기대효과 | - 불량 최소화와 경시 변화율 최소화로 인한 첨단 제품 공정용 보호필름에 적용 가능 - 다양한 종류의 출하용 보호필름에 적용 가능 |

| 관련 핵심기술 |

- 초기 부착 후 시간 경과에 따른 경시 변화(점착력 변화) 10%이내의 안정적 물성 발현 - 가교 밀도 조절로 점착제 전이 및 저분자 오일 전사 최소화 (잔류 점착률 90% 이상) - 우수한 내열 안정성 (제품 장기 보관 및 해외 수출용 컨테이너 사용 가능) - 다양한 점착력 제어 (1gf/25mm ~ 200gf/25mm) - Zero defect 코팅 기술로 불량 최소화 |

| 관련 산업군 |

- OLED 디스플레이 패널 공정용 보호필름 (상판, 하판) - 각종 디스플레이 출하용 보호필름 |

(2) Blanket 개발과제 수행실적

(가) ADD용 Blanket

| 구 분 | 내 역 |

| 개발과제 | Offset ADD용 Blanket 개발(KNW-#3007, Address 전극 패턴 인쇄) |

| 연구기관 | 총괄 - KNW 기술연구소 재료개발 - 다우코닝(실리콘) , 코오롱(PET) |

| 연구결과 | - Offset ADD용 Blanket 개발 완료 - 기존의 노광 및 에칭의 중복적인 공정을 통해 생산을 하던 Photolithography 공정을 대체하는 Direct roll printing 기술로써 이는 Photolithography 공정의 생산성 (lead time 증가) 저하 및 재료loss의 증가, 근래 사회적으로 대두되고 있는 환경친화 제품과는 거리가 먼 케미컬 에칭 등의 단점을 극복하게 하는 효과가 있음. ▶ 노광 / 현상공정 삭제로 인한 cost절감의 효과, 재료 이용의 효율 극대화로 향후 LCD color filter 및 TFT, Copper Mesh 필름 등의 여러 분야로의 확대 적용이 가능함 |

| 기대효과 | - 생산성 향상 - 원가 절감 : Photolithography 공정 ▶ Direct Printing(Offset 인쇄)로 변경됨 에 따른 원가 절감 효과(5단계 공정 감소, Cost 30% 절감) - 생산성 증가 : 공정 횟수 감소에 따른 생산성 증가 |

| 관련 핵심기술 |

- 세계 최대 사이즈 코팅 가능 ▶ 8면취 가능(3000mm) - 후막 코팅 재료의 두께 편차 최소화 ▶ △30㎛ - Sheet 제조 공정 간소화 - 기존 : Primer 공정후 Coating 공정 실시(2회 공정) ▶ 개발 : In Line 구조로 Direct 코팅 실시(1회 공정 , Primer+Coating) - 후막 Sheet의 낮은 경도 구현 : 31~33(Shore A Type) - 후막 Sheet의 높은 인장 강도 구현 : 290~335 g.f/㎟ - 반복 인쇄 성능 증가를 위한 높은 회복율 : 10~13% - 반복 인쇄 성능 증가를 위한 높은 Swelling : 15~16% |

(나) BUS용 Blanket

| 구 분 | 내 역 |

| 개발과제 | Offset BUS용 Blanket 개발(KNW-#3006, BUS 전극 패턴 인쇄) |

| 연구기관 | 총괄 - KNW 기술연구소 재료개발 - 다우코닝(실리콘) , 코오롱(PET) |

| 연구결과 | - Offset BUS용 Blanket 개발 완료 - #3007은 전극 Roll Printing용으로 개발되어 PDP 모듈의 전극 Paste를 Printing하는 것으로 기존 사용된 스크린 인쇄 공법 대비생산성 향상에 효 과가 큰 것으로 확인 |

| 기대효과 | - 생산성 향상 - 원가 절감 : Photolithography 공정 ▶ Direct Printing(Offset 인쇄)로 변경됨 에 따른 원가 절감 효과(5단계 공정 감소, Cost 30% 절감) - 생산성 증가 : 공정 횟수 감소에 따른 생산성 증가 |

| 관련 핵심기술 |

- 세계 최대 사이즈 코팅 가능 ▶ 8면취 가능(3000mm) - 후막 코팅 재료의 두께 편차 최소화 ▶ △30㎛ - Sheet 제조 공정 간소화 - 기존 : Primer 공정후 Coating 공정 실시(2회 공정) ▶ 개발 : In Line 구조로 Direct 코팅 실시(1회 공정 , Primer+Coating) - 후막 Sheet의 낮은 경도 구현 : 23~26(Shore A Type) - 후막 Sheet의 높은 인장 강도 구현 : 220~260 g.f/㎟ - 반복 인쇄 성능 증가를 위한 높은 회복율 : 14~18% - 반복 인쇄 성능 증가를 위한 높은 Swelling : 18~21% |

(다) EMI Mesh용 Blanket

| 구 분 | 내 역 |

| 개발과제 | Offset EMI Mesh용 Blanket 개발(KNW-#3013) - 기존 Cu 노광 에칭 Type EMI Mesh 공법 변경 |

| 연구기관 | 총괄 - KNW 기술연구소 재료개발 - 다우코닝(실리콘) , 코오롱(PET) |

| 연구결과 | - Glass에 EMI Mesh 패턴을 Roll Printing용 #3013을 이용하여 인쇄 - 기존 Mesh 제작후 Glass에 부착하는 방식 대비 인쇄 성능 향상 및 이물 발 생을 최소화하여 고객사의 공정Loss를 최소화고 생산성 향상에 효과가 큰 것으로 확인 - 에칭공정 감소에 따른 친환경적인 소재 |

| 기대효과 | - 생산성 향상 - 생산성 증가 : 기존 EMI Mesh 제작 / 부착 공정이 없어지고 Glass에 직접 Printing됨으로써 고객사의 작업 Loss 최소화 - 공정 안정화 및 생산성 향상 효과 기대 |

| 관련 핵심기술 |

- 세계 최대 사이즈 코팅 가능 ▶ 8면취 가능(3000mm) - 후막 코팅 재료의 두께 편차 최소화 ▶ △30㎛ - Sheet 제조 공정 간소화 - 기존 : Primer 공정후 Coating 공정 실시(2회 공정) ▶ 개발 : In Line 구조로 Direct 코팅 실시(1회 공정 , Primer+Coating) - 후막 Sheet의 낮은 경도 구현 : 20~25(Shore A Type) - 후막 Sheet의 높은 인장 강도 구현 : 150~185 g.f/㎟ - EMI 인쇄 성능 증가를 위한 낮은 회복율 : 4~5% - EMI 인쇄 성능 증가를 위한 낮은 Swelling : 5~6% |

(라) 옵셋(Off-Set) 인쇄용 실리콘 블랑켓

|

구분 |

내역 |

|---|---|

|

개발과제 |

정밀 연속인쇄가 가능한 인쇄전자용 옵셋 인쇄용 블랑켓 개발 |

|

연구기관 |

KNW 기술연구소 |

|

연구결과 |

인쇄 전자용 그라비아 옵셋, 리버스 옵셋 블랑켓 개발 고객사 양산 검토 진행 중 |

|

기대효과 |

1. 기존 인쇄전자용 인쇄 방식(스크린, 그라비아 인쇄) 대비 생산성 향상 2. 전극 인쇄 시 정밀도, 해상도 향상 3. 어플리케이션 적용 시 고해상도로 인한 용량 증가 |

|

관련 핵심기술 |

-.실리콘 원료 포뮬레이션을 통한 잉크 용제의 흡수율 조절 -.박막(10㎛)부터 후막(500㎛)까지 코팅 가능하여 다양한 어플리케이션에 적용 가능 |

| 관련 산업군 |

-.디스플레이용 전극 인쇄 -.MLCC 전극 인쇄 -.RF-ID, 유기태양전지, 배터리, 메모리 인쇄 -.인덕터 전극 인쇄 |

(3) DOF 분야 개발과제 수행실적

(가) PDP용 DOF

| 구 분 | 내 역 |

| 개발과제 | - 원가절감 - 디자인 다양화 |

| 연구기관 | 총괄 - KNW 기술연구소 , LGE 재료 개발 - LGC , SKC 인쇄구현 - KNW 기술연구소 |

| 연구결과 | - 디자인 구현시 기존 사출 Frame 장착 공법(실크스크린 인쇄 또는 UV 인쇄 후 장착)에서 Film에 디자인을 Direct Roll To Roll 인쇄를 통해 Glass 부착하는 공 법으로 변경됨에 따라 생산성 향상과 원가 절감 및 다양한 디자인 구현이 가 능 |

| 기대효과 | - 고객이 원하는 다양한 Color 및 디자인 구현이 가능함에 따라 원가 절감 및 생산 수율을 극대화 할수 있음 |

| 관련 핵심기술 |

- 이물 관리 : 청정도 1,000Class 에서 코팅 및 가공 공정 실시 - 다양한 Inch 구현 : 32" ~ 60" 까지 구현 가능 - 인쇄 정밀도 구현 : 0.02mm Pint 조절.(기존 0.1mm) - 다양한 Color 구현 : 7도(7색) 구현 가능 설비로 다양한 색상 구현 - Base Film 두께의 다변화 대응 : 국내 적용 가능한 모든 Film에 인쇄 가능 ▶ 두께 25~250㎛ 까지 인쇄 |

(4) OCR (Optically Clear Resin) 분야 개발과제 수행실적

(가) OCR (Optically Clear Resin)

| 구 분 | 내 역 |

| 개발과제 | 디스플레이 각 Layer(TSP, Display, Glass등)를 합지하기 위한 광학용 실리콘 레진 개발 |

| 연구기관 | KNW 기술연구소 |

| 연구결과 | -.Acryl계 OCA 대비 뛰어난 신뢰성 확보 -.우수한 광학특성: 투과율 90%이상, Haze1%이하 -.다양한 점착력 (0gf/25mm ~ 500gf/25mm) 및 점도 1,000 ~ 10,000cPs |

| 기대효과 | -.Acryl계 OCR 대비 높은 내열특성 -.UV안정성등 우수한 신뢰성 확보 |

| 관련 핵심기술 |

-.실리콘 포뮬레이션 기술을 통한 점착력 제어 -.입자 분산 기술을 활용한 Local dimming 제어 -.우수한 신뢰성: 85/85, 100℃, -40℃ 1000시간의 가혹한 신뢰성 조건 하 광학특성 변화율 5% 이하 -.내자외선 테스트 시 황변 현상 없음. |

| 관련 산업군 |

-.Micro LED, Mini LED 몰딩 -.Outdoor 디스플레이 (디지털 사이니지 제품 군) -.전장용 디스플레이 제품 |

(5) OCA (Optically Clear Adhesives) 개발과제 수행 실적

(가) Optical Bonding용 Silicone OCA

|

구분 |

내역 |

|---|---|

|

개발과제 |

디스플레이 각 Layer(TSP, Display, Glass등)를 합지하기 위한 광학용 실리콘 양면 점착 필름 개발 |

|

연구기관 |

KNW 기술연구소 |

|

연구결과 |

-.Acryl계 OCA 대비 뛰어난 신뢰성 확보 -.다양한 점착력 (10gf/25mm ~ 2,500gf/25mm) 및 두께 (25㎛ ~ 250㎛) 제어 가능 |

|

기대효과 |

-.Acryl계 OCA 대비 낮은 모듈러스로 Flexibility가 높아 폴더블 디스플레이에 적용 가능 -.내열성, UV안정성등 우수한 신뢰성 확보 |

|

관련 핵심기술 |

-.실리콘 포뮬레이션 기술을 통한 점착력 및 모듈러스 제어 -.25㎛ ~ 250㎛까지의 다양한 도막 두께 제품 양산 기술 |

| 관련 산업군 |

-.폴더블 디스플레이 -.Outdoor 디스플레이 (디지털 사이니지 제품 군) -.Micro LED, Mini LED 적용 제품 (내열성 필요) -.전장용 디스플레이 제품 |

(6) 스마트 윈도우 코팅액 개발

|

구분 |

내역 |

|---|---|

|

개발과제 |

스마트 윈도우 코팅액 |

|

연구기관 |

KNW 기술연구소 |

|

연구결과 |

-.외부온도에 의해 자율적으로 상전이 특성을 갖는 코팅액 개발 -.상전이 후 90% 이상 적외선을 차단하는 코팅액 -.가시광 투과율, 적외선 차단율 특성 장기간 유지 -.자연적인 환경에서 장기간 고 내구성을 갖는 코팅액 -.저렴한 원료로 우수한 부가가치 실현가능 -.기존 일반 또는 로이 복층 유리에 비해 우수한 에너지 저감효과 |

|

기대효과 |

1. 자동 열 조절 기능을 갖는 혁신 소재 및 자동 조절 창호 제조 기술 확보 2. 기존의 전기에너지를 이용한 투과 조절 방식에서 벗어나, 외부 온도 환경에 의해 열 유입을 조절하는 특성을 갖는 혁신적인 제품 3. 승용차, 버스, 기차 등 운송수단을 생산하는 기업의 수요가 기대되고, 이로 인한 수출 증대 효과 예상 4. 에너지 소비 저감을 통해, 공해 물질 발생이 줄어들어, 지구온난화 등의 현상 발생을 줄이는 효과 예상 |

|

관련 핵심기술 |

-.상온에서 안정적인 상전이 코팅액 제조 기술 -.상온 근처에서 상전이 온도 제어 기술 -.상전이 후 가시광 투과율이 우수한 코팅액 제조 -.장기간 실외 노출 시에도 내구성 우수한 코팅액 제조 -.인체에 안전한 코팅액 제조 |

7. 기타 참고사항

가. 지적재산권 보유현황

| 종류 | 출원일자 | 출원번호 | 명칭 |

|---|---|---|---|

| 상표 | 2002.01.07 | 41-2002-0000335 | KMW |

| 상표 | 2008.08.27 | 45-2008-0003678 | KNW |

| 특허 | 2007.10.04 | 10-2007-0100063 | 블랭킷 시트 인라인 제조 장치 및 그 방법 |

| 특허 | 2008.02.21 | 10-2008-0015712 | 접착시트 방식의 금속합지유리 및 그 제조 방법 |

| 특허 | 2008.07.08 | 10-2008-0066010 | 시트 타입의 블랭킷 시트 제조 장치 |

| 특허 | 2008.10.31 | 10-2008-0107951 | 다중 코팅 블랭킷 시트 제조방법 |

| 특허 | 2009.03.26 | 10-2009-0025988 | 디자인 필름 제조 방법, 이에 의해 제조되는 디자인 필름 및 디자인 필름이 적용된 디스플레이 장치 |

| 특허 | 2009.04.10 | 10-2009-0031244 | 평판 디스플레이 모듈 및 이를 포함하는 전자 장치 |

| 특허 | 2009.10.20 | 10-2009-0099897 | 디스플레이 장치 |

| 특허 | 2010.08.23 | 10-2010-0081610 | 디자인 필름 제조 방법, 이에 의해 제조되는 디자인 필름 및 디자인 필름이 적용된 디스플레이 장치 |

| 특허 | 2010.09.06 | 10-2010-0086974 | 마스킹필름의 제조방법, 마스킹필름을 이용한 편광필름의 제조방법 |

| 특허 | 2012.03.27 | 10-2012-0031204 | 윈도우 패널 |

| 특허 | 2016.06.24 | 10-2016-0079617 | 수분 배리어성 점착제 조성물 |

|

특허 |

2018.11.22 |

10-2151089 |

열가변형 유무기 하이브리드 코팅용 조성물 |

| 특허 | 2021.01.12 | 10-2019-0045156 | 반사방지 코팅 조성물 및 이를 이용한 반사방지 코팅 필름 |

| 특허 | 2021.06.03 | 10-1853028 | 파스너 |

| 특허 | 2021.06.03 | 10-1736099 | 파스너 |

| 특허 | 2021.06.03 | 10-1372471 | 파스너 |

| 특허 | 2021.06.03 | 10-1436581 | 파스너 |

| 특허 | 2021.06.03 | 10-1423243 | 파스너 테이프 |

| 특허 | 2021.06.03 | 10-1808142 | 파스너 테이프 |

| 특허 | 2021.06.03 | 10-1934488 | 파스너 |

| 특허 | 2021.06.03 | 10-2057645 | 파스너 테이프 제조방법 |

| 디자인 | 2021.06.03 | 30-0610812 외 27건 | 파스너 테이프 |

(주) 2021.06.03 취득 특허권 및 디자인권은 피합병법인인 (주)지아이매터리얼스의 산업재산권이

당사로 권리 이전된 날짜로 표기된 것입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위:백만원) |

|

구 분 |

제21기 (2021.12.31.) |

제20기 (2020.12.31) |

제19기 (2019.12.31) |

|

[유동자산] |

65,570 |

53,217 |

40,232 |

|

ㆍ현금 및 현금성자산 |

23,713 |

24,442 |

3,922 |

|

ㆍ매출채권 및 기타채권 |

14,874 |

18,675 |

22,692 |

|

ㆍ재고자산 |

7,223 |

9,824 |

11,004 |

|

ㆍ매각예정비유동자산 |

18,070 |

- |

- |

|

ㆍ기타 |

1,690 |

276 |

2,614 |

|

[비유동자산] |

89,865 |

22,903 |

26,856 |

|

ㆍ유형자산 |

68,693 |

21,476 |

25,310 |

|

ㆍ무형자산 |

8,437 |

476 |

380 |

|

ㆍ투자부동산 |

6,712 |

- |

- |

|

ㆍ기타 |

6,023 |

951 |

1,166 |

|

자산총계 |

155,435 |

76,121 |

67,089 |

|

[유동부채] |

63,454 |

27,989 |

28,093 |

|

[비유동부채] |

34,123 |

4,540 |

5,475 |

|

부채총계 |

97,577 |

32,529 |

33,568 |

|

[지배기업 소유주지분] |

57,858 |

43,592 |

33,521 |

|

ㆍ자본금 |

6,068 |

5,131 |

2,831 |

|

ㆍ자본잉여금 |

45,862 |

33,371 |

15,437 |

|

ㆍ기타자본구성요소 |

(1,006) |

(859) |

(859) |

|

ㆍ기타포괄손익누계액 |

(432) |

(398) |

(101) |

|

ㆍ이익잉여금 |

7,366 |

6,347 |

16,213 |

|

[비지배지분] |

- |

- |

- |

|

자본총계 |

57,858 |

43,592 |

33,521 |

| 구 분 |

제21기 (2021.01.01 ~ 2021.12.31) |

제20기 (2020.01.01 ~ 2020.12.31) |

제19기 (2019.01.01 ~ 2019.12.31) |

| 매출액 |

71,831 |

27,884 |

92,972 |

| 영업이익(손실) |

7,720 |

(7,805) |

(3,368) |

| 계속영업이익(손실) | 8,312 | (7,483) | - |

| 중단영업이익(손실) | (7,293) | (2,383) | - |

| 당기순이익(손실) |

1,019 |

(9,866) |

(6,288) |

| 지배기업 소유주지분 |

1,019 |

(9,866) |

(6,288) |

| 비지배지분 |

- |

- |

- |

| 기본주당순이익 |

89 |

(1,444) |

(1,141) |

| 희석주당순이익 |

89 |

(1,444) |

(1,141) |

| 연결에 포함된 종속회사수 |

7개 |

6개 |

5개 |

| [( )는 부(-)의 수치임] | |||

(주) 상기 요약연결재무정보는 한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

(주) AMERICAN KNW, INC. 에 대한 사업의 자산, 부채에 대하여 당기말 매각예정자산 및 부채로 재분류 하였습니다. 해당 사업부문의 영업성과는 중단영업으로 표시되었으며, 당기말과 비교 표시된 전기 연결포괄손익계산서는 조정사항을 반영하여 작성되었습니다.

(주) 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

나. 연결대상회사의 변동내용 및 변동사유

|

사업연도 |

연결에 포함된 종속회사명 |

전기대비 연결에 추가된 회사명 |

전기대비 연결에서 제외된 회사명 |

|

제 21 기 |

-북경특가기차령부건유한공사 -KNW Mexico S. de R.L. de C.V |

플루오린코리아(주) |

없음 |

|

제 20 기 |

-북경특가기차령부건유한공사 -KNW Mexico S. de R.L. de C.V |

(주)케이엔더블유매터리얼스 |

없음 |

|

제 19 기 |

-북경특가기차령부건유한공사 -KNW Mexico S. de R.L. de C.V |

없 음 |

없음 |

다. 요약재무정보(별도)

| (단위:백만원) |

| 구 분 | 제21기 (2021.12.31) |

제20기 (2020.12.31) |

제19기 (2019.12.31) |

| [유동자산] | 17,038 | 30,230 | 21,962 |

| ·현금및현금성자산 | 7,855 | 23,771 | 3,084 |

| ·매출채권 및 기타채권 | 7,546 | 6,081 | 14,724 |

| ·재고자산 | 510 | 319 | 2,074 |

| ·기타 | 1,127 | 59 | 2,080 |

| [비유동자산] | 49,407 | 14,897 | 17,884 |

| ·유형자산 | 11,407 | 12,978 | 14,975 |

| ·무형자산 | 7,759 | 395 | 293 |

| ·종속회사주식 | 20,551 | 551 | 1,696 |

| ·기타 | 9,690 | 972 | 920 |

| 자산총계 | 66,445 | 45,127 | 39,846 |

| [유동부채] | 7,085 | 8,762 | 10,123 |

| [비유동부채] | 6,893 | 3,159 | 3,173 |

| 부채총계 | 13,978 | 11,921 | 13,296 |

| [자본금] | 6,067 | 5,131 | 2,831 |

| [자본잉여금] | 45,862 | 33,371 | 15,437 |

| [기타자본구성요소] | (1,161) | (859) | (859) |

| [기타포괄손익누계액] | - | - | - |

| [이익잉여금] | 1,698 | (4,436) | 9,141 |

| 자본총계 | 52,466 | 33,206 | 26,550 |

| 종속,관계,공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | 제21기 (2021.01.01~ 2021.12.31) |

제20기 (2020.01.01~ 2020.12.31) |

제19기 (2019.01.01~ 2019.12.31) |

| 매출액 | 18,428 | 17,975 | 38,376 |

| 영업이익 | 5,080 | (10,753) | (5,767) |

| 당기순이익 | 6,135 | (13,578) | (7,443) |

| 기본주당순이익 | 534 | (1,987) | (1,350) |

| 희석주당순이익 | 534 | (1,987) | (1,350) |

| [( )는 부(-)의 수치임] | |||

(주) 상기 요약재무정보는 한국채택국제회계기준(K-IFRS)에 의해 작성되었습니다.

(주) 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

2. 연결재무제표

|

연결 재무상태표 |

|

제 21 기 2021.12.31 현재 |

|

제 20 기 2020.12.31 현재 |

|

제 19 기 2019.12.31 현재 |

|

(단위 : 원) |

|

제 21 기 |

제 20 기 |

제 19 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

65,569,820,996 |

53,217,220,566 |

40,232,476,571 |

|

현금및현금성자산 |

23,713,361,607 |

24,442,295,307 |

3,922,264,233 |

|

매출채권 및 기타유동채권 |

14,873,765,675 |

18,675,153,455 |

22,692,299,367 |

|

당기손익-공정가치금융자산 |

69,514,795 |

||

|

기타유동금융자산 |

2,000,000,000 |

||

|

기타유동자산 |

1,612,918,061 |

270,291,742 |

587,892,746 |

|

당기법인세자산 |

6,335,270 |

5,504,823 |

25,819,058 |

|

재고자산 |

7,223,997,742 |

9,823,975,239 |

11,004,201,167 |

|

매각예정비유동자산 |

18,069,927,846 |

||

|

비유동자산 |

89,865,830,822 |

22,903,501,869 |

26,856,273,592 |

|

유형자산 |

68,693,000,837 |

21,476,651,370 |

25,310,346,702 |

|

무형자산 |

8,437,257,102 |

475,667,126 |

380,183,837 |

|

투자부동산 |

6,712,765,542 |

||

|

기타포괄손익-공정가치 금융자산 |

1,442,125,000 |

||

|

기타비유동금융자산 |

4,343,363,415 |

825,545,970 |

1,051,938,929 |

|

장기매출채권 및 기타비유동채권 |

185,473,000 |

31,375,000 |

|

|

기타비유동자산 |

282,489 |

4,578,563 |

25,447,775 |

|

이연법인세자산 |

51,563,437 |

89,683,840 |

88,356,349 |

|

자산총계 |

155,435,651,818 |

76,120,722,435 |

67,088,750,163 |

|

부채 |

|||

|

유동부채 |

63,453,857,440 |

27,989,211,272 |

28,092,929,459 |

|

매입채무 및 기타채무 |

14,409,203,035 |

17,932,725,806 |

17,193,369,884 |

|

단기차입금 |

3,350,000,000 |

6,935,264,256 |

7,742,828,200 |

|

유동성장기부채 |

15,050,000,000 |

2,000,000,000 |

1,350,000,000 |

|

유동성전환상환우선주부채 |

10,372,504,919 |

||

|

기타금융부채 |

2,219,271,064 |

||

|

기타유동부채 |

361,623,586 |

142,132,083 |

351,863,470 |

|

유동리스부채 |

560,077,953 |

665,869,159 |

959,148,390 |

|

당기법인세부채 |

348,321,773 |

313,219,968 |

495,719,515 |

|

매각예정비유동부채 |

16,782,855,110 |

||

|

비유동부채 |

34,123,643,447 |

4,539,968,024 |

5,475,411,797 |

|

장기차입금 |

28,978,759,603 |

3,050,000,000 |

3,050,000,000 |

|

퇴직급여채무 |

480,404,198 |

||

|

비유동리스부채 |

931,148,832 |

1,477,274,457 |

2,407,480,757 |

|

기타비유동부채 |

562,748,700 |

12,693,567 |

17,931,040 |

|

이연법인세부채 |

3,170,582,114 |

||

|

부채총계 |

97,577,500,887 |

32,529,179,296 |

33,568,341,256 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

57,858,150,931 |

43,591,543,139 |

33,520,408,907 |

|

자본금 |

6,067,691,000 |

5,130,673,500 |

2,830,673,500 |

|

자본잉여금 |

45,862,061,394 |

33,371,155,574 |

15,436,715,674 |

|

기타자본구성요소 |

(1,006,317,710) |

(859,202,550) |

(859,202,550) |

|

기타포괄손익누계액 |

(432,170,625) |

(397,993,365) |

(100,593,540) |

|

이익잉여금(결손금) |

7,366,886,872 |

6,346,909,980 |

16,212,815,823 |

|

비지배지분 |

|||

|

자본총계 |

57,858,150,931 |

43,591,543,139 |

33,520,408,907 |

|

자본과부채총계 |

155,435,651,818 |

76,120,722,435 |

67,088,750,163 |

(주) 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

|

연결 포괄손익계산서 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

제 19 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 21 기 |

제 20 기 |

제 19 기 |

|

|---|---|---|---|

|

수익(매출액) |

71,831,826,399 |

27,884,159,119 |

92,972,246,220 |

|

매출원가 |

49,896,229,575 |

27,590,094,021 |

83,699,895,148 |

|

매출총이익 |

21,935,596,824 |

294,065,098 |

9,272,351,072 |

|

판매비와관리비 |

14,214,740,445 |

8,099,332,775 |

12,639,939,813 |

|

영업이익(손실) |

7,720,856,379 |

(7,805,267,677) |

(3,367,588,741) |

|

기타이익 |

6,741,136,244 |

1,264,120,390 |

373,784,737 |

|

기타비용 |

1,472,908,299 |

678,483,176 |

750,791,618 |

|

금융수익 |

55,902,668 |

93,337,514 |

96,843,851 |

|

금융비용 |

4,365,349,536 |

355,038,038 |

564,060,592 |

|

법인세비용차감전순이익(손실) |

8,679,637,456 |

(7,481,330,987) |

(4,211,812,363) |

|

법인세비용 |

367,126,831 |

1,549,063 |

2,076,360,675 |

|

계속영업이익(손실) |

8,312,510,625 |

(7,482,880,050) |

|

|

지배주주지분순이익(계속) |

8,312,510,625 |

(7,482,880,050) |

|

|

비지배주주지분순이익(계속) |

|||

|

중단영업이익(손실) |

(7,292,533,733) |

(2,383,025,793) |

|

|

지배주주지분순이익(중단) |

(7,292,533,733) |

(2,383,025,793) |

|

|

비지배주주지분순이익(중단) |

|||

|

당기순이익(손실) |

1,019,976,892 |

(9,865,905,843) |

(6,288,173,038) |

|

기타포괄손익 |

(34,177,260) |

(297,399,825) |

244,025,338 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(62,307,807) |

(297,399,825) |

244,025,338 |

|

해외사업장환산외환차이 |

(62,307,807) |

(297,399,825) |

244,025,338 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

28,130,547 |

||

|

보험수리적손익 |

28,130,547 |

||

|

총포괄손익 |

985,799,632 |

(10,163,305,668) |

(6,044,147,700) |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

1,019,976,892 |

(9,865,905,843) |

(6,288,173,038) |

|

비지배지분에 귀속되는 당기순이익(손실) |

|||

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

985,799,632 |

(10,163,305,668) |

(6,044,147,700) |

|

총 포괄손익, 비지배지분 |

|||

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

89 |

(1,444) |

(1,141) |

|

희석주당이익(손실) (단위 : 원) |

89 |

(1,444) |

(1,141) |

(주) 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

|

연결 자본변동표 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

제 19 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 자본 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 자본 합계 |

|||

|

2019.01.01 (기초자본) |

2,830,673,500 |

15,436,715,674 |

(859,202,550) |

(344,618,878) |

22,500,988,861 |

39,564,556,607 |

0 |

39,564,556,607 |

|

신주청약 |

||||||||

|

흡수합병 |

||||||||

|

자기주식 거래로 인한 증감 |

||||||||

|

주식할인발행차금 |

||||||||

|

주식매입선택권 |

||||||||

|

해외사업환산손익 |

244,025,338 |

244,025,338 |

244,025,338 |

|||||

|

보험수리적손익 |

||||||||

|

당기순이익(손실) |

(6,288,173,038) |

(6,288,173,038) |

(6,288,173,038) |

|||||

|

2019.12.31 (기말자본) |

2,830,673,500 |

15,436,715,674 |

(859,202,550) |

(100,593,540) |

16,212,815,823 |

33,520,408,907 |

0 |

33,520,408,907 |

|

2020.01.01 (기초자본) |

2,830,673,500 |

15,436,715,674 |

(859,202,550) |

(100,593,540) |

16,212,815,823 |

33,520,408,907 |

0 |

33,520,408,907 |

|

신주청약 |

2,300,000,000 |

17,934,439,900 |

20,234,439,900 |

20,234,439,900 |

||||

|

흡수합병 |

||||||||

|

자기주식 거래로 인한 증감 |

||||||||

|

주식할인발행차금 |

||||||||

|

주식매입선택권 |

||||||||

|

해외사업환산손익 |

(297,399,825) |

(297,399,825) |

(297,399,825) |

|||||

|

보험수리적손익 |

||||||||

|

당기순이익(손실) |

(9,865,905,843) |

(9,865,905,843) |

(9,865,905,843) |

|||||

|

2020.12.31 (기말자본) |

5,130,673,500 |

33,371,155,574 |

(859,202,550) |

(397,993,365) |

6,346,909,980 |

43,591,543,139 |

43,591,543,139 |

|

|

2021.01.01 (기초자본) |

5,130,673,500 |

33,371,155,574 |

(859,202,550) |

(397,993,365) |

6,346,909,980 |

43,591,543,139 |

43,591,543,139 |

|

|

신주청약 |

||||||||

|

흡수합병 |

937,017,500 |

12,490,905,820 |

13,427,923,320 |

13,427,923,320 |

||||

|

자기주식 거래로 인한 증감 |

(301,830,410) |

(301,830,410) |

(301,830,410) |

|||||

|

주식할인발행차금 |

(132,510,000) |

(132,510,000) |

(132,510,000) |

|||||

|

주식매입선택권 |

287,225,250 |

287,225,250 |

287,225,250 |

|||||

|

해외사업환산손익 |

(62,307,807) |

(62,307,807) |

(62,307,807) |

|||||

|

보험수리적손익 |

28,130,547 |

28,130,547 |

28,130,547 |

|||||

|

당기순이익(손실) |

1,019,976,892 |

1,019,976,892 |

1,019,976,892 |

|||||

|

2021.12.31 (기말자본) |

6,067,691,000 |

45,862,061,394 |

(1,006,317,710) |

(432,170,625) |

7,366,886,872 |

57,858,150,931 |

57,858,150,931 |

|

(주) 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

|

연결 현금흐름표 |

|

제 21 기 2021.01.01 부터 2021.12.31 까지 |

|

제 20 기 2020.01.01 부터 2020.12.31 까지 |

|

제 19 기 2019.01.01 부터 2019.12.31 까지 |

|

(단위 : 원) |

|

제 21 기 |

제 20 기 |

제 19 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

14,848,516,584 |

(1,783,474,729) |

(1,544,105,591) |

|

당기순이익(손실) |

1,019,976,892 |

(9,865,905,843) |

(6,288,173,038) |

|

당기순이익조정을 위한 가감 |

6,160,514,782 |

4,705,518,716 |

6,308,408,576 |

|

감가상각비 |

3,632,056,713 |

3,484,204,097 |

3,439,282,117 |

|

운휴자산상각비 |

375,615,084 |

50,440,868 |

1,763,200 |

|

경상연구개발비(감가상각비) |

147,608,455 |

||

|

유형자산처분손실 |

82,024,912 |

72,762,196 |

2,685,574 |

|

유형자산손상차손 |

909,754,427 |

112,000,000 |

|

|

무형자산상각비 |

689,587,046 |

5,510,015 |

5,826,736 |

|

무형자산손상차손 |

18,939,056 |

||

|

퇴직급여 |

738,072,892 |

||

|

주식보상비용(환입) |

287,225,250 |

||

|

대손상각비 |

158,606,970 |

1,223,801,500 |

40,913,164 |

|

기타의 대손상각비 |

150,436 |

41,563,654 |

176,735,000 |

|

외화환산손실 |

(39,902,441) |

55,001,915 |

23,230,094 |

|

장기금융상품평가이익 |

(4,037,923) |

(37,448,228) |

|

|

장기금융자산평가손실 |

(185,607) |

||

|

파생상품평가손실 |

2,093,575,185 |

||

|

건설중인자산의 비용대체 |

58,391,752 |

||

|

이자비용 |

2,271,959,958 |

472,294,203 |

564,060,592 |

|

법인세비용 |

367,126,831 |

259,338,464 |

2,076,360,675 |

|

유형자산처분이익 |

(1,353,602,557) |

(764,405,198) |

(19,444,453) |

|

무형자산손상차손환입 |

(31,633,200) |

(100,000,000) |

(70,000,000) |

|

외화환산이익 |

(62,958,750) |

(23,214,322) |

|

|

대손충당금환입 |

(22,500,000) |

||

|

염가매수차익 |

(4,076,597,442) |

||

|

잡이익 |

(19,330,346) |

||

|

이자수익 |

(51,476,187) |

(57,544,770) |

(78,165,052) |

|

수입임대료 |

(7,567,174) |

||

|

잡손실 |

75,054,050 |

||

|

투자자산평가이익 |

(18,678,799) |

||

|

당기손익인식금융자산평가이익 |

(388,558) |

||

|

영업활동으로인한자산ㆍ부채의변동 |

9,825,517,480 |

3,962,116,961 |

(1,128,525,206) |

|

매출채권의 감소(증가) |

7,775,247,488 |

2,440,312,585 |

(2,829,381,689) |

|

기타수취채권의 감소(증가) |

2,220,455,734 |

242,587,249 |

(190,032,470) |

|

기타유동자산의 감소(증가) |

(321,196,719) |

320,546,757 |

|

|

재고자산의 감소(증가) |

4,113,540,714 |

1,180,225,928 |

2,212,465,766 |

|

기타비유동자산의 감소(증가) |

4,296,074 |

(239,796,743) |

(551,440,735) |

|

매입채무의 증가(감소) |

(2,120,719,284) |

1,002,229,482 |

(3,977,095) |

|

기타채무의 증가(감소) |

(264,424,387) |

(261,747,512) |

35,735,243 |

|

기타유동부채의 증가(감소) |

(130,449,740) |

(209,731,387) |

|

|

기타비유동부채의 증가(감소) |

1,558,004 |

(5,237,473) |

(4,085,924) |

|

퇴직금의지급 |

(1,092,421,485) |

||

|

환율변동으로 인한 자산부채변동 |

(360,368,919) |

(507,271,925) |

53,804,029 |

|

기타유동비금융자산의 감소(증가) |

(358,245,501) |

||

|

기타유동비금융부채의 증가(감소) |

506,633,170 |

||

|

이자수취(영업) |

42,207,887 |

50,401,000 |

78,165,052 |

|

이자지급(영업) |

(1,722,003,678) |

(473,420,251) |

(249,005,999) |

|

법인세납부(환급) |

(477,696,779) |

(162,185,312) |

(264,974,976) |

|

투자활동현금흐름 |

(67,591,710,649) |

4,140,787,778 |

(3,144,762,307) |

|

기타포괄손익-공정가치금융자산의 감소 |

157,700,000 |

||

|

기타금융자산의 감소 |

3,024,800,000 |

2,000,000,000 |

|

|

기타비유동금융자산의 감소 |

216,643,820 |

395,870,000 |

92,877,265 |

|

기타채권의감소 |

21,037,496 |

46,650,000 |

|

|

유형자산의 처분 |

2,583,808,788 |

3,216,670,857 |

24,610,564 |

|

당기손익-공정가치금융자산의 증가 |

(69,126,237) |

||

|

기타포괄손익-공정가치금융자산의증가 |

(1,599,825,000) |

||

|

기타금융자산의 증가 |

(3,000,000,000) |

(2,000,000,000) |

|

|

기타비유동금융자산의 증가 |

(3,316,633,542) |

(132,015,050) |

(34,615,584) |

|

기타채권의 증가 |

(20,000,000) |

(35,650,000) |

|

|

유형자산의 취득 |

(9,100,027,930) |

(1,334,875,525) |

(1,238,634,552) |

|

무형자산의 취득 |

(2,624,546) |

(5,900,000) |

|

|

사업결합 |

(56,486,426,002) |

||

|

재무활동현금흐름 |

47,972,778,226 |

18,184,197,265 |

(945,833,905) |

|

단기차입금의 차입 |

4,108,887,210 |

4,047,052,041 |

283,008,200 |

|

장기차입금의 차입 |

40,978,759,603 |

2,000,000,000 |

50,000,000 |

|

전환상환우선주부채의 증가 |

10,000,017,490 |

||

|

임대보증금의 증가 |

226,000,000 |

||

|

출자의납입 |

20,234,439,900 |

||

|

단기차입금의 상환 |

(4,501,802,070) |

(4,689,259,785) |

(538,280,000) |

|

유동성장기부채의 상환 |

(2,000,000,000) |

(1,350,000,000) |

|

|

리스부채의 감소 |

(537,253,597) |

(2,058,034,891) |

(740,562,105) |

|

자기주식의 취득 |

(301,830,410) |

||

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(4,770,415,839) |

20,541,510,314 |

(5,634,701,803) |

|

현금및현금성자산에 대한 환율변동효과 |

11,630,857 |

(21,479,240) |

(22,797,573) |

|

연결실체의 변동으로 인한 증감 |

4,318,730,366 |

||

|

매각예정자산으로 분류 |

(288,879,084) |

||

|

기초현금및현금성자산 |

24,442,295,307 |

3,922,264,233 |

9,579,763,609 |

|

기말현금및현금성자산 |

23,713,361,607 |

24,442,295,307 |

3,922,264,233 |

(주) 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

3. 연결재무제표 주석

| 제 21(당)기 2021년 1월 1일부터 2021년 12월 31일까지 |

| 제 20(전)기 2020년 1월 1일부터 2020년 12월 31일까지 |

| 주식회사 케이엔더블유와 그 종속기업 |

1. 일반사항

(1) 지배기업의 개요

주식회사 케이엔더블유(이하 "지배회사")는 2001년 1월 12일 설립되었으며, 경기도 파주시 문산읍 돈유3로 51에 본사를 두고 있습니다. 지배회사는 디스플레이부품 및 공정소재제조, 산업용특수테잎 제조 등을 주된 영업으로 하고 있으며, 2008년 8월 14일자 임시주주총회 결의에 의거 지배회사의 상호를 주식회사 케이.엠.더블유에서 주식회사 케이엔더블유로 변경하였습니다. 한편, 지배회사는 2009년 9월 29일 한국거래소의 코스닥(KOSDAQ)시장에 등록되어 매매가 개시되었습니다.지배회사는 핵심 경쟁력 강화를 통한 기업가치 제고를 목적으로 2021년 4월 1일을 합병기일로 하여 (주)지아이매터리얼스를 흡수합병하였습니다. 지배회사는 피합병회사의 인수대가로 보통주 1,874,075주를 발행하였으며, 2021년 4월 16일에 보통주 신주의 상장을 완료하였습니다. 회사는 수차례의 증자를 거쳐 2021년 12월 31일 현재 납입자본금은 6,067,691천원이며 주주현황은 다음과 같습니다.

| (단위: 주, %) |

| 주 주 | 보 통 주 | |

|---|---|---|

| 주 식 수 | 비 율 | |

| 오원석(대표이사) | 2,463,370 | 20.30% |

| 오범석 | 2,007,434 | 16.54% |

| 조춘지 | 505,484 | 4.17% |

| 조성일 | 119,256 | 0.98% |

| 홍권기 | 93,701 | 0.77% |

| 자기주식 | 189,625 | 1.56% |

| 기타 | 6,756,512 | 55.68% |

| 합 계 | 12,135,382 | 100.00% |

(2) 종속기업의 개요

1) 종속기업 현황은 다음과 같습니다.

|

종속기업명 |

주요영업활동 |

법인소재지 |

연결실체 내 기업이 소유한 지분율 및 의결권비율(%) |

결산월 |

|

|---|---|---|---|---|---|

|

당기말 |

전기말 |

||||

| 북경특가기지령부건유한공사 | 제조업 | 중국 | 100.0 | 100.0 |

12월 |

| KNW Vietnam Co., Ltd | 제조업 | 베트남 | 100.0 | 100.0 |

12월 |

| AMERICAN KNW, INC.(*1) | 제조업 | 미국 | 100.0 | 100.0 | 12월 |

| KNW Mexico S. de R.L. de C.V.(*1)(*2) | 제조업 | 멕시코 | 100.0 | 100.0 | 12월 |

| 창주특가기차령부건유한공사(*3) | 제조업 | 중국 | 100.0 | 100.0 |

12월 |

| (주)케이엔더블유매터리얼스(*4) | 기타금융업 | 한국 | 100.0 | 100.0 | 12월 |

| 플루오린코리아㈜(*5) | 제조업 | 한국 | 100.0 | 100.0 |

12월 |

| 플루오린코리아정밀화학㈜(*6) | 제조업 | 한국 | - | - | 12월 |

(*1) 지배회사가 보유한 종속회사 AMERICAN KNW, INC.(AMERICAN KNW, INC.의 종속회사인 KNW Mexico S. de R.L. de C.V. 포함) 의 소유지분 100%에 대한 주식양도계약을 2021년 12월 29일 체결하였으며, 2022년 2월 23일 지분 양도를 완료하였습니다.

(*2) KNW Mexico S. de R.L. de C.V.은 American KNW, Inc.의 종속회사이며, 투자비율은 American KNW, Inc.의 종속회사에 대한 투자비율입니다.

(*3) 창주특가기차령부건유한공사는 북경특가기차령부건유한공사의 종속회사이며, 투자비율은 북경특가기차령부건유한공사의 종속회사에 대한 투자비율입니다.

(*4) (주)케이엔더블유매터리얼스가 발행한 전환상환우선주 500,251주가 현재 보통주로 전환 된다면 당사의 지분율은 88.89%가 됩니다.

(*5) 플루오린코리아(주)는 (주)케이엔더블유매터리얼스의 종속회사이며, 투자비율은 (주)케이엔더블유매터리얼스의 종속회사에 대한 투자비율입니다.

(*6) 플루오린코리아(주)가 플루오린코리아정밀화학(주)을 2021년 9월 2일에 흡수합병 하였습니다.

2) 각 종속기업의 요약 재무현황은 다음과 같습니다.

| (당기말) | (단위: 천원) |

| 종속기업 | 자산 | 부채 | 순자산 | 매출 | 당기순손익 |

|---|---|---|---|---|---|

| 북경특가기지령부건유한공사 | 3,034,909 | 2,035,125 | 999,784 | 653,915 | (438,639) |

| KNW Vietnam Co., Ltd | 2,532,453 | 1,571,211 | 961,242 | 3,866,637 | (262,551) |

| AMERICAN KNW, INC. | 17,069,467 | 24,481,207 | (7,411,740) | 32,216,507 | (8,039,731) |

| KNW Mexico S. de R.L. de C.V. | 5,172,846 | 319,612 | 4,853,234 | 4,794,213 | 486,683 |

| 창주특가기차령부건유한공사 | 2,530,585 | 3,239,127 | (708,543) | 3,127,439 | (412,148) |

| (주)케이엔더블유매터리얼스 | 64,583,570 | 50,692,950 | 13,890,620 | - | (6,022,835) |

| 플루오린코리아(주) | 104,186,323 | 10,894,014 | 93,292,309 | 47,255,195 | 9,587,730 |

| 플루오린코리아정밀화학㈜ | - | - | - | 743,164 | 201,585 |

| (전기말) | (단위: 천원) |

| 종속기업 | 자산 | 부채 | 순자산 | 매출 | 당기순손익 |

|---|---|---|---|---|---|

| 북경특가기차령부건유한공사 | 3,238,760 | 1,929,817 | 1,308,943 | 1,122,335 | (1,495,023) |

| KNW Vietnam Co., Ltd | 3,528,775 | 2,411,964 | 1,116,810 | 7,307,364 | (412,361) |

| American KNW, Inc. | 27,963,125 | 27,121,924 | 841,201 | 26,689,364 | (2,665,759) |

| KNW Mexico S. de R.L. de C.V. | 4,512,089 | 487,248 | 4,024,842 | 5,093,982 | 335,800 |

| 창주특가기차령부건유한공사 | 3,455,505 | 3,702,802 | (247,297) | 5,435,047 | (375,121) |

| ㈜케이엔더블유매터리얼스 | 9,724 | - | 9,724 | - | (276) |

2. 중요한 회계정책

연결재무제표는 한국채택국제회계기준에 따라 작성되었으며 연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기 연결재무제표 작성시 채택한 회계정책과 동일하게 적용되었습니다.

연결재무제표 작성을 위하여 채택한 중요한 회계정책은 다음과 같습니다.

2.1 재무제표 작성기준

(1) 회계기준

연결회사의 연결재무제표는 한국채택국제회계기준(이하 "기업회계기준")에 따라 작성 됐습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석2.23에서 설명하고 있습니다.

(2) 측정기준

연결재무제표는 금융상품 등 아래의 회계정책에서 별도로 언급하고 있는 사항을 제외하고는 역사적원가를 기준으로 작성되었습니다.

(3) 기능통화와 표시통화

연결재무제표는 지배기업의 기능통화이면서 표시통화인 "원(KRW)"으로 표시되고 있으며 별도로 언급하고 있는 사항을 제외하고는 "원(KRW)" 단위로 표시되고 있습니다.

2.2 회계정책과 변경의 공시

(1) 연결회사가 채택한 제ㆍ개정 기준서

연결회사는 2021년 1월 1일로 개시하는 회계기간부터 다음의 제 · 개정 기준서 및 해석서를 신규로 적용하였습니다.

- 기업회계기준서 제1116호 '리스' 개정 - 코로나19 관련 임차료 할인 등에 대한 실무적 간편법

실무적 간편법으로, 리스이용자는 코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있습니다. 이러한 선택을 한 리스이용자는 임차료 할인 등으로 인한 리스료 변동을 그러한 변동이 리스변경이 아닐 경우에이 기준서가 규정하는 방식과 일관되게 회계처리하여야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제1104호 '보험계약' 및 제1116호 '리스' 개정 - 이자율지표 개혁(2단계 개정)

이자율지표 개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표 대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표 대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 기업회계기준서 제1008호'회계정책, 회계추정의 변경 및 오류'에 따라 소급적용하도록 하고 있으나 조기적용이 허용되므로 연결회사는 2021년 1월 1일 이후 시작하는 회계연도부터 적용합니다.

(2) 연결회사가 적용하지 않은 제ㆍ개정 기준서

제정 또는 공표되었으나 시행일이 도래하지 않아 연결회사가 조기 적용하지 아니한 제개정 기준서 및 해석서는 다음과 같습니다.

- 기업회계기준서 제1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 동 개정사항은 2021년 4월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 가능합니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1103호 '사업결합' 개정 - 개념체계의 인용

사업결합 시 인식할 자산과 부채의 정의를 개정된 재무보고를 위한 개념체계를 참조하도록 개정되었으나, 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 및 해석서 제2121호 '부담금'의 적용범위에 포함되는 부채 및 우발부채에 대해서는 해당 기준서를 적용하도록 예외를 추가하고, 우발자산이 취득일에 인식되지 않는다는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1016호 '유형자산' 개정 - 의도한 사용 전의 매각금액

기업이 자산을 의도한 방식으로 사용하기 전에 생산된 품목의 판매에서 발생하는 수익을 생산원가와 함께 당기손익으로 인식하도록 요구하며, 유형자산의 취득원가에서차감하는 것을 금지하고 있습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

- 기업회계기준서 제1037호 '충당부채, 우발부채 및 우발자산' 개정 - 손실부담계약: 계약이행원가

손실부담계약을 식별할 때 계약이행원가의 범위를 계약 이행을 위한 증분원가와 계약 이행에 직접 관련되는 다른 원가의 배분이라는 점을 명확히 하였습니다. 동 개정사항은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1001호 '재무제표 표시' - '회계정책'의 공시

중요한 회계정책을 정의하고 공시하도록 하며, 중요성 개념을 적용하는 방법에 대한 지침을 제공하기 위하여 국제회계기준 실무서 2 '회계정책 공시'를 개정하였습니다.

동 개정 사항은 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이 허용됩니다.

연결회사는 동 개정으로 인한 연결제표의 영향을 검토 중에 있습니다.

- 기업회계기준서 제1008호 '회계정책, 회계추정의 변경 및 오류' - '회계추정'의 정의

회계추정을 정의하고, 회계정책의 변경과 구별하는 방법을 명확히 하였습니다. 동 개정 사항은 2023년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며 조기적용이허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1012호 '법인세' - 단일거래에서 생기는 자산과 부채에 대한 이연법인세

자산 또는 부채가 최초로 인식되는 거래의 최초 인식 예외 요건에 거래시점 동일한 가산할 일시적차이와 차감할 일시적차이를 발생시키지 않는 거래라는 요건을 추가하였습니다. 동 개정사항은 2023년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 한국채택국제회계기준 연차개선 2018-2020

한국채택국제회계기준 연차개선 2018-2020은 2022년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초 채택': 최초채택기업인 종속기업

·기업회계기준서 제1109호 '금융상품': 금융부채 제거 목적의 10% 테스트 관련 수수료

·기업회계기준서 제1116호 '리스': 리스 인센티브

·기업회계기준서 제1041호 '농림어업': 공정가치 측정

2.3 연결기준

(1) 종속기업

종속기업은 연결회사에 의해 지배되는 기업입니다. 연결회사는 피투자기업에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자기업에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 피투자기업을 지배합니다. 종속기업의 재무제표는 지배기업이 종속기업에 대한 지배력을 획득하는 날부터 지배력을 상실할 때까지 연결재무제표에 포함됩니다.

연결재무제표는 지배기업과 종속기업 재무제표의 자산, 부채, 자본, 수익, 비용을 같은 항목별로 합산하고 지배기업의 각 종속기업에 대한 투자자산의 장부금액과 각 종속기업의 자본 중 지배기업지분을 제거하며, 연결회사 내의 거래, 이와 관련된 잔액, 수익과 비용은 모두 제거하여 작성되고 있으며, 종속기업의 수익과 비용은 종속기업에 대하여 지배력을 획득한 날부터 종속기업에 대해 지배력을 상실하기 전까지 연결재무제표에 포함하고 있습니다.

연결회사는 연결재무제표 작성시 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 동일한 회계정책을 적용하고 있으며, 연결회사를 구성하는 기업이 연결재무제표에서 채택한 회계정책과 다른 회계정책을 사용한 경우에는 그 재무제표를 적절히 수정하여 연결재무제표를 작성하고 있습니다.

비지배지분은 연결재무상태표에서 자본에 포함하되 지배기업의 소유주 지분과는 구분하여 표시하고 있으며, 최초 사업결합 시점의 비지배지분 순자산에 해당하는 금액과 사업결합 이후 자본의 변동분 중 비지배지분에 해당하는 금액으로 구성되고 있습니다. 당기순손익과 기타포괄손익의 각 구성요소는 지배기업의 소유주와 비지배지분에 귀속되며 그 결과 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 지배기업의 소유주와 비지배지분에 귀속되고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있으며, 지배지분과 비지배지분의 장부금액은 종속기업에 대한 상대적지분 변동을 반영하여 조정하고 있습니다. 비지배지분의 조정금액과 지급하거나 수취한 대가의 공정가치의 차이는 자본으로 직접 인식하고 지배기업의 소유주에게 귀속시키고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우, (i) 수취한 대가 및 보유한 지분의 공정가치의 합계액과 (ii) 종속기업의 자산(영업권 포함)과 부채, 비지배지분의 장부금액의 차이금액을 처분손익으로 계상하고 있습니다. 종속기업과 관련하여 기타포괄손익으로 이전에 인식한 금액에 대하여 관련 자산이나 부채를 직접 처분한 경우의 회계처리(즉 당기손익으로 재분류하거나 직접 이익잉여금으로 대체)와 동일한 기준으로 회계처리하고 있습니다. 지배력을 상실한 날에 이전의 종속기업에 대한 투자자산의 공정가치는 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따른 금융자산의 최초 인식시의 공정가치로 간주하거나 적절한 경우 관계기업 또는 공동기업에 대한 투자의 최초 인식시의 원가로 간주하고 있습니다.

(2) 사업결합

연결회사는 사업결합에 대하여 취득법을 적용하여 취득일 현재 영업권과 분리하여 식별가능한 취득 자산, 인수 부채 및 피취득자에 대한 비지배지분을 인식하고 있습니다.

연결회사는 식별가능한 취득 자산과 인수 부채를 취득일의 공정가치로 측정하며 취득관련원가는 원가가 발생하고 용역을 제공받은 기간에 비용으로 회계처리하고 있습니다. 취득일에 피취득자에 대한 비지배지분의 요소가 현재의 지분이며 청산시 보유자에게 기업 순자산의 비례적 몫에 대하여 권리를 부여하고 있는 경우 공정가치 혹은피취득자의 식별가능한 순자산에 대해 인식한 금액 중 현재의 지분상품의 비례적 몫중 하나의 방법으로 측정하고 있으며, 그 밖의 모든 비지배지분 요소는 한국채택국제회계기준에서 측정기준을 달리 요구하는 경우가 아니라면 취득일의 공정가치로 측정하고 있습니다.

일부 자산과 부채는 공정가치가 아닌 다른 한국채택국제회계기준에 따라 인식하고 측정하며 이에 영향을 받는 자산과 부채로는 사업결합으로 인한 취득 자산과 인수 부채에서 발생하는 이연법인세 자산이나 부채(기업회계기준서 제1012호 법인세), 피취득자의 종업원급여약정과 관련된 자산 및 부채(기업회계기준서 제1019호 종업원급여), 피취득자의 주식기준보상거래와 관련된 또는 피취득자의 주식기준보상을 취득자 자신의 주식기준보상으로 대체하는 경우와 관련된 부채 또는 지분상품(기업회계기준서 제1102호 주식기준보상) 및 매각예정자산으로 분류된 취득 비유동자산 또는 처분자산집단(기업회계기준서 제1105호 매각예정비유동자산과 중단영업) 등이 있습니다.

사업결합으로 인한 연결회사의 이전대가에는 조건부 대가 약정으로 인한 자산과 부채를 포함하고 있으며 조건부 대가는 취득일의 공정가치로 측정하고 사업결합으로 인한 이전대가의 일부로 포함되어 있습니다. 취득일 이후 공정가치의 변동액은 측정기간 조정사항의 조건을 충족하는 경우 소급하여 조정하고 해당 영업권에서 조정하고 있습니다. 측정기간 조정사항이란 '조정기간'(취득일로부터 1년을 초과할 수 없음)동안 취득일 현재 존재하던 사실과 상황에 대한 추가적 정보를 획득하여 발생하는 조정사항을 말합니다.

측정기간 조정사항의 조건을 충족하지 않는 조건부 대가의 공정가치 변동액은 조건부 대가의 분류에 따라 회계처리하고 있습니다. 자본으로 분류된 조건부 대가는 이후보고일에 재측정하지 않고 결제되는 경우 자본으로 회계처리하고 있습니다. 그 밖의 조건부 대가는 이후 보고일에 공정가치로 재측정하고, 공정가치 변동은 당기손익으로 인식하고 있습니다.

연결회사는 이전대가, 피취득자에 대한 비지배지분의 금액 및 단계적으로 이루어지는 사업결합의 경우 연결실체가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치의 합계금액이 취득일의 식별가능한 취득 자산과 인수 부채의 순액을 초과하는 경우 그 초과금액을 영업권으로 인식하며, 미달하는 경우 재검토 후 염가매수차익을 당기손익으로 인식하고 있습니다.

단계적으로 이루어지는 사업결합에서, 연결회사는 이전에 보유하고 있던 피취득자에대한 지분을 취득일의 공정가치로 재측정하고 그 결과 차손익이 있다면 당기손익으로 인식하며, 이전의 보고기간에 연결실체가 피취득자에 대한 지분의 가치변동을 기타포괄손익으로 인식한 금액에 대해 연결회사가 이전에 보유하던 지분을 직접 처분한다면 적용하였을 동일한 근거로 인식하고 있습니다.

사업결합에 대한 최초 회계처리가 사업결합이 발생한 보고기간 말까지 완료되지 못한다면, 연결실체는 회계처리가 완료되지 못한 항목의 잠정 금액을 연결재무제표에 보고하고, 측정기간 동안에 취득일 현재 존재하던 사실과 상황에 대하여 새롭게 입수한 정보가 있는 경우 연결실체는 취득일에 이미 알았더라면 취득일에 인식한 금액의 측정에 영향을 주었을 그 정보를 반영하기 위하여 취득일에 인식한 잠정금액을 소급하여 조정하고 있으며, 식별가능한 자산(부채)으로 인식한 잠정 금액의 증가(감소)를 영업권의 감소(증가)로 인식하고 있습니다.

(3) 관계기업

관계기업은 종속기업이나 조인트벤처 투자지분이 아니면서 연결실체가 당해 기업에 대하여 유의적인 영향력의 행사가 가능한 기업이며, 연결실체가 해당 피투자자에 대하여 유의적인 영향력이 있는지 여부를 평가할 때에는 다른 기업이 보유한 잠재적 의결권을 포함하여 현재 행사할 수 있거나 전환할 수 있는 잠재적 의결권의 존재와 영향을 고려하고 있습니다.

연결회사는 관계기업투자에 대하여 기업회계기준서 제1105호 ‘매각예정비유동자산과 중단영업’에 따라 매각예정으로 분류되는 경우 등을 제외하고는 지분법을 적용하여 회계처리하고 있습니다. 지분법은 관계기업 투자를 최초에 원가로 인식하고, 취득일 이후에 발생한 피투자자의 순자산변동액 중 연결실체의 지분에 해당하는 금액을 장부금액에 가감하고 있습니다.

투자자산을 취득한 시점에 투자자산의 원가와 관계기업의 식별가능한 자산과 부채의순공정가치 중 투자자의 지분에 해당하는 금액과의 차이 중 관계기업에 관련된 영업권은 해당 투자자산의 장부금액에 포함하고 상각은 수행하지 않고 있으며, 관계기업의 식별가능한 자산과 부채의 순공정가치 중 연결실체의 지분이 투자자산의 원가를 초과하는 부분은 투자자산을 취득한 회계기간의 관계기업 당기순손익 중 연결실체의지분을 결정할 때 수익에 포함하고, 취득한 후 발생하는 관계기업의 당기순손익 중 투자자의 지분을 적절히 조정하는 회계처리를 수행하고 있습니다. 연결실체와 관계기업 사이의 내부거래에서 발생한 당기손익에 대하여 연결실체는 그 관계기업에 대한 투자지분과 무관한 손익까지만 인식하고 있습니다.

지분법을 적용하기 위하여 사용하는 관계기업 재무제표의 보고기간종료일이 지배기업 재무제표의 보고기간종료일과 다른 경우에는 지배기업 재무제표의 보고기간종료일과 관계기업 재무제표의 보고기간종료일 사이에 발생한 유의적인 거래나 사건의 영향을 반영하고 있으며, 이 경우 지배기업의 보고기간종료일과 관계기업의 보고기간종료일 간의 차이는 3개월 이내이며, 보고기간의 길이 그리고 보고기간종료일의 차이는 매 기간마다 동일하게 적용하고 있습니다.

관계기업은 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 연결회사의 회계정책과 동일한 회계정책을 적용하고 있으며, 연결회사의 회계정책과 다른 회계정책을 사용한 경우 연결회사는 지분법을 적용하기 위하여 관계기업의 재무제표를 사용할 때 관계기업의 회계정책을 연결회사의 회계정책과 일관되도록 하고 있습니다.

관계기업의 손실 중 연결실체의 지분이 관계기업 투자지분과 같거나 초과하는 경우 연결회사는 관계기업 투자지분 이상의 손실에 대하여 인식을 중지하고 있습니다. 관계기업 투자지분은 지분법이 적용되는 투자자산의 장부금액과 실질적으로 투자자의 순투자의 일부를 구성하는 장기투자지분 항목을 합한 금액이며, 연결회사의 지분이 '영(0)'으로 감소된 이후 추가 손실분에 대하여 연결회사는 법적의무 또는 의제의무가 있거나 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로인식하고 있으며, 만약 관계기업이 추후에 이익을 보고할 경우 연결회사는 연결회사의 지분에 해당하는 이익의 인식을 재개하되, 인식하지 못한 손실을 초과한 금액만을이익으로 인식하고 있습니다.

관계기업 투자 장부금액의 일부를 구성하는 영업권은 분리하여 인식하지 않으므로 별도의 손상검사를 하지 않고 있으며, 투자자산이 손상될 수 있는 징후가 나타날 때마다 투자자산의 전체 장부금액을 단일 자산으로서 회수가능액(순공정가치와 사용가치 중 큰 금액)과 비교하여 손상검사를 하고 있습니다. 이러한 상황에서 인식된 손상차손은 관계기업 투자 장부금액의 일부를 구성하는 자산(영업권 포함)에 배분하지 않고 있으며, 이 손상차손의 환입은 이러한 투자자산의 회수가능액이 후속적으로 증가하는 만큼 인식하고 있습니다.

연결회사는 관계기업에 대하여 유의적인 영향력을 상실한 날부터 지분법의 사용을 중단하고 이전의 관계기업에 대한 투자자산이 있다면 그 투자자산을 공정가치로 측정하며, 보유하는 투자자산의 공정가치와 관계기업에 대한 지분의 일부 처분으로 발생한 대가의 공정가치와 유의적인 영향력을 상실한 시점의 투자자산의 장부금액의 차이를 당기손익으로 인식하고 있습니다.

2.4 외화환산

연결실체는 서로 다른 기능통화를 사용하는 개별기업으로 구성되어 있으며 연결재무제표를 작성하기 위하여 각 개별기업의 경영성과와 재무상태를 지배기업의 기능통화이면서 표시통화인 "원화(KRW)"로 표시하고 있습니다.

(1) 외화거래

기능통화로 외화거래를 최초로 인식하는 경우에 거래일의 외화와 기능통화 사이의 현물환율을 외화금액에 적용하여 기록하며, 보고기간말 화폐성 외화항목은 마감환율로 환산하며, 역사적원가로 측정하는 비화폐성 외화항목은 거래일의 환율로 환산하고, 공정가치로 측정하는 비화폐성 외화항목은 공정가치가 결정된 날의 환율로 환산하고 있습니다.

화폐성항목의 결제시점에 생기는 외환차이와 화폐성항목의 환산에 사용한 환율이 회계기간 중 최초로 인식한 시점이나 전기의 재무제표 환산시점의 환율과 다르기 때문에 생기는 외환차이는 그 외환차이가 생기는 회계기간의 손익으로 인식하고 있으며,

일정요건을 충족하는 위험회피회계를 적용하는 외환차이(해외사업장에 대한 순투자의 위험회피 중 위험회피에 효과적인 부분 및 현금흐름위험회피수단의 요건을 갖춘 화폐성항목에 대한 외환차이 중 위험회피에 효과적인 부분 등)는 기타포괄손익으로 보고하고 있습니다.

연결회사가 해외사업장으로부터 수취하거나 해외사업장에 지급할 화폐성항목 중에서 예측할 수 있는 미래에 결제할 계획이 없고 결제될 가능성이 낮은 항목은 실질적으로 그 해외사업장에 대한 순투자의 일부인 화폐성항목에서 생기는 외환차이는 기타포괄손익으로 인식하고 관련 순투자의 처분시점에 자본에서 당기손익으로 재분류하고 있습니다.

비화폐성항목에서 생긴 손익을 기타포괄손익으로 인식하는 경우에 그 손익에 포함된환율변동효과도 기타포괄손익으로 인식하며, 비화폐성항목에서 생긴 손익을 당기손익으로 인식하는 경우에는 그 손익에 포함된 환율변동효과도 당기손익으로 인식하고있습니다.

(2) 해외사업장의 환산

서로 다른 기능통화(초인플레이션 경제의 통화가 아님)를 사용하는 개별기업으로 구성되는 연결회사는 연결재무제표를 작성하기 위하여 각 개별기업의 경영성과와 재무상태를 연결회사의 표시통화로 환산하고 있습니다.

해외사업장의 재무상태표의 자산과 부채는 해당 보고기간말의 마감환율로 환산하며,포괄손익계산서의 수익과 비용은 해당기간의 평균환율로 환산하고, 환산에서 생기는 외환차이의 누계액은 해외사업장이 처분될 때까지기타포괄손익으로 인식하고 있습니다. 연결실체가 지분을 전부 소유하고 있지는 않지만 연결실체에 포함되는 해외사업장과 관련된 외환차이 중 비지배지분으로 인해 발생하는 외환차이의 누계액은 연결재무상태표의 비지배지분으로 배분하여 인식하고 있습니다.

해외사업장의 취득으로 생기는 영업권과 자산·부채의 장부금액에 대한 공정가치 조정액은 해외사업장의 기능통화로 표시하고 마감환율로 환산하고 있으며, 해외사업장을 처분하는 경우에는 기타포괄손익과 별도의 자본항목으로 인식한 해외사업장관련 외환차이의 누계액은 해외사업장의 처분손익을 인식하는 시점에 자본에서 당기손익으로 재분류하고 있습니다.

(3) 해외사업장의 처분 또는 일부 처분

해외사업장을 처분하는 경우(해외사업장에 대한 연결실체의 전체지분의 처분뿐만 아니라 해외사업장을 포함한 종속기업에 대한 지배력을 상실하는 경우, 해외사업장을 포함한 관계기업에 대한 중대한 영향력을 상실하는 경우 및 해외사업장을 포함한 공동지배기업에 대한 공동지배력을 상실하는 경우를 포함)에는 기타포괄손익과 별도의자본항목으로 인식한 해외사업장관련 외환차이의 누계액은 해외사업장의 처분손익을 인식하는 시점에 자본에서 당기손익으로 재분류하고 있으며, 해외사업장을 포함한 종속기업의 처분시 비지배지분에 귀속되는 그 해외사업장과 관련된 외환차이의누계액은 제거하지만 당기손익으로 재분류하지는 않고 있습니다.

해외사업장을 포함한 종속기업을 일부 처분시 기타포괄손익에 인식된 외환차이의 누계액 중 비례적 지분을 그 해외사업장의 비지배지분으로 재귀속시키고 있으며, 이 외의 경우에는 해외사업장을 일부 처분한 때에 기타포괄손익에 인식된 외환차이의 누계액 중 비례적 지분만을 당기손익으로 재분류하고 있습니다.

2.5 현금및현금성자산

연결회사는 보유현금과 요구불예금, 유동성이 매우 높은 단기 투자자산으로서 확정된 금액의 현금으로 전환이 용이하고 가치변동의 위험이 경미한 자산을 현금 및 현금성자산으로 분류하고 있습니다. 지분상품은 현금성자산에서 제외하고 있으며 다만 상환일이 정해져 있고 취득일로부터 상환일까지의 기간이 단기인 우선주와 같이 실질적인 현금성자산인 경우에는 현금성자산에 포함하고 있으며, 금융회사의 요구에 따라 즉시 상환하여야 하는 당좌차월은 현금및현금성자산의 구성요소에 포함하고 있습니다.

2.6 금융자산

(1) 분류

2018년 1월 1일부터 연결회사는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

| 사업모형 | 계약상 현금흐름 특성 | |

| 원금과 이자만으로 구성 | 그 외의 경우 | |

| 계약상 현금흐름 수취 목적 | 상각후원가 측정(주1) | 당기손익-공정가치 측정(주2) |

| 계약상 현금흐름 수취 및 매도 목적 | 기타포괄손익-공정가치 측정(주1) | |

| 매도 목적, 기타 | 당기손익-공정가치 측정 | |

| (주1) 회계불일치를 제거하거나 감소시키기 위하여 당기손익-공정가치 측정 항목으로 지정할 수 있음(취소 불가) (주2) 단기매매목적이 아닌 지분증권의 경우 기타포괄손익-공정가치 측정 항목으로 지정할 수 있음(취소 불가) |

(2) 측정

연결회사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결회사는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '기타수익 또는 기타비용'으로 표시하고 손상차손은 '기타 비용'으로 표시합니다.

(다) 당기손익-공정가치측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '금융수익 또는 금융원가'로 표시합니다.

② 지분상품

연결회사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결회사가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다.