|

|

2022.03.18 대표이사 등의 확인,서명 (대유플러스) |

투 자 설 명 서

2022 년 03 월 18 일 |

|

| ( 발 행 회 사 명 ) 주식회사 대유플러스 |

|

| ( 증권의 종목과 발행증권수 ) (주)대유플러스 제12회 무보증 신주인수권부사채 |

|

| ( 모 집 또는 매 출 총 액 ) 금 30,000,000,000 원 |

|

| 1. 증권신고의 효력발생일 : |

2022년 03월 18일 |

| 2. 모집가액 : |

금 30,000,000,000 원 |

| 3. 청약기간 : |

2022년 03월 21일 ~ 2022년 03월 22일 |

| 4. 납입기일 : |

2022년 03월 24일 |

| 5. 증권신고서 및 투자설명서의 열람장소 |

|

| 가. 증권신고서 : |

전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 일괄신고 추가서류 : |

해당사항 없음 |

| 다. 투자설명서 : | |

| 전자문서 : | 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : | (주)대유플러스 → 광주광역시 광산구 소촌로 123번길 40-16, 40-17(소촌동) DB금융투자(주) → 서울특별시 영등포구 국제금융로8길 32(여의도동) |

| 6. 안정조작 또는 시장조성에 관한 사항 | |

| 해당사항없음. | |

| 이 투자설명서에 대한 증권신고의 효력발생은 정부가 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니며, 이 투자설명서의 기재사항은 청약일 전에 정정될 수 있음을 유의하시기 바랍니다. |

| ( 대 표 주 관 회 사 명 ) DB금융투자 주식회사 |

【 대표이사 등의 확인 】

|

|

2022.03.18 대표이사 등의 확인,서명 (대유플러스) |

【 본 문 】

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 | 가. 글로벌 경기 불확실성에 따른 위험 당사는 국내외에서 자동차부품사업, 가전사업, 정보통신사업을 영위하고 있고, 동 산업은 세계 경제 성장률, 환율 등 경기 변동과 밀접한 관계를 맺고 있습니다. 증권신고서 제출일 현재, 코로나19 우려가 아시아 지역을 넘어 글로벌 전 지역으로 퍼지며 판데믹(Pandemic: 전염병의 전세계적 확산) 리스크가 글로벌 경제 전망에 영향을 미치고 있습니다. 이러한 상황에서 2022년 2월 24일 러시아는 우크라이나를 침공했습니다. 러시아는 2022년 2월 21일 동부 우크라이나의 돈바스 지역에 군대를 진주시켰으며, 삼일 뒤인 2022년 2월 24일, 전면적인 침공을 개시했습니다. 러시아는 우크라이나의 수도 키예프를 비롯한 우크라이나 전역에 미사일을 발사했으며, 우크라이나 전역으로 지상군이 투입되었습니다. 러시아와 우크라이나는 세계 4대 곡물수출국인 데다 러시아가 유럽으로 향하는 천연가스 대부분을 공급한다는 점에서 양측의 군사충돌이 전 세계적으로 에너지, 곡물 등 원자재 가격의 가파른 상승을 일으킬 것이라는 전망이 높습니다. 증권신고서 제출일 현재 해당 이벤트가 당사에 직접적으로 영향을 미칠지 여부는 미지수이지만, 대부분의 원재재 가격이 빠르게 상승하고 있어 이에 따른 당사의 수익성에 영향이 있을 수 있습니다. 따라서 투자자께서는 상기 이벤트가 당사 및 당사가 영위하는 사업에 미칠 미칠 영향에 대해 면밀히 검토하시기 바랍니다. 2021년 말부터 전세계적으로 백신 유통 및 접종이 진행되고 있으나, 최근 오미크론 변이 바이러스로 코로나 19 확진자 수는 큰폭으로 증가하였습니다. 그로 인한 실제 경기회복 및 주식시장에 대한 영향은 예측이 불가한 바 경기둔화로 인한 소비와 투자의 위축이 길어질 수 있습니다. 코로나19의 여파가 향후 언제까지 더 지속될지 모르는 상황에서, 기업들은 이미 영업부진을 겪고 있으며 2021년에 이어 2022년 영업실적에도 반영될 수 있습니다. 이처럼 실물 경기의 침체로부터 기인한 경제 악화는 향후에도 한동안 지속될 가능성을 늘 배제할 수 없으니, 투자자분들께서는 코로나19 확산 추세 및 해당 바이러스가 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다. 나. 전방산업인 자동차산업 정체 위험 당사 자동차부품사업부문의 주요 제품은 자동차 부품인 스티어링휠 및 알루미늄휠로 완성차 생산 및 판매량에 영향을 받습니다. 자동차 보급이 일정 수준 이상 도달하면 수요의 증가세가 정체되며, 이와 같은 자동차 산업의 성숙기에는 자동차에 대한 수요가 시장의 성장성보다는 경기변동에 민감한 경향을 보입니다. 글로벌 자동차 시장은 2020년에는 COVID-19로 인하여 완성차 수요가 크게 감소하였고, 2023년에서야 회복될 것으로 예상하고 있습니다. 만약 향후 자동차 산업의 구조적인 성장 둔화가 지속될 경우 당사의 성장성 및 매출실적에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 다. 차량용 반도체 수급 부족에 따른 수요 감소 위험 COVID-19로 인해 급감했던 수요에 대응하기 위해 생산 및 재고를 모두 감소시켰던 완성차 업체들은 자동차 수요가 예상보다 빠르게 회복되면서 다시 재고 축적과 생산 증가에 나서고 있으나, 차량용 반도체를 공급하는 반도체 회사들은 PC, 스마트폰, 서버 등 타 수요처로부터의 수요 대응에 더 집중하면서 상대적으로 차량용 반도체 공급 부족을 야기함에 따라 완성차들의 생산 차질이 발생하고 있습니다. 만약, 이러한 공급 부족 현상이 단기간 내 개선되지 않을 경우 완성차 업체의 생산 차질이 발생하여 자동차 부품 업체에 대한 발주 지연 또는 감소로 이어져 당사의 영업 및 매출 실적 저하로 이어질 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 라. 제품단가 인하 압력 위험 글로벌 자동차 시장내의 치열한 경쟁속에서 생존하기 위해 완성차 업체들간의 원가 경쟁력 확보 노력이 심화될 경우, 완성차 업체는 협력업체로의 납품단가 인하 압력이 커질 것으로 예상됩니다. 당사의 주요고객인 완성차업체에 의한 납품단가 인하 압력 증가는 당사의 매출 및 수익성에 부정적인 영향을 줄 수 있으니 투자자께서는 이점 유의하시기 바랍니다. 마. 완성차업체 노사분규 관련 위험 당사의 주 매출처인 현대기아자동차그룹은 노동조합이 결성되어 있고, 매년 입금협상이나 처우개선 등의 사항을 놓고 노사간 첨예하게 대립되는 경우가 많이 발생하여 왔습니다. 대부분의 경우에는 노사간의 협상이 서로의 양보하에 해결되고는 있지만, 향후 노조관련 분쟁이 발생할 경우에는 완성차 생산계획지연에 따른 당사 제품의 생산 감소로 당사의 영업성과가 하락할 위험이 존재합니다. 바. 정부 규제 위험 최근 법령 및 정부규제에 의해 자동차산업은 운전자의 안전과 환경보호를 위한 방향으로 개정되고 있는 추세입니다. 이는 국내뿐만 아니라 신흥국가를 포함한 글로벌 추세이며, 이로 인해 자동차 업계의 부담이 증가하고 부정적인 영향이 초래될 수도 있습니다.향후 법령이나 규제의 변동으로 인한 당사 사업상의 영향은 합리적으로 추정하기는 어려우나 부정적인 영향이 발생할 수도 있음을 투자자 여러분께서는 유의하시기 바랍니다. 사. 신규업체 진입 위험 당사가 속한 자동차 부품 산업은 대규모 생산설비가 필요한 장치산업의 특징을 가지며, 시장 진입에 막대한 자본이 소요되는 대표적인 자본집약형 산업입니다. 이로 인해 시장 진입을 위해서는 제품 양산을 위한 생산라인 구축 등 막대한 자본투자가 선행되어야 하며, 완성차 업체와의 거래관계 또한 중요해 신규업체의 진입장벽이 상대적으로 높은 편입니다. 대규모 투자를 통한 양산체제 구축 및 완성차 업체로부터의 인증 등이 진입장벽으로 작용하여 신규업체의 시장 진입이 용이하지 않으나, 주요 경쟁업체들간의 단가인하 등을 통한 공격적인 수주전략이 지속적으로 발생할 경우, 당사의 시장 점유율 및 수익성이 하락할 수 있습니다. 아. 국제적 전염병에 따른 완성차업체 생산 중단 위험 2019년 12월, 중국 우한에서 발생한 COVID-19(신종 코로나바이러스) 감염증 발생으로 WHO는 2020년 3월 팬데믹을 선언하였고, COVID-19(신종 코로나바이러스) 확산 방지를 위해 미국, 유럽, 아시아 등 전세계적으로 공장 생산 중단을 시행 및 휴무일 조치 등을 내렸으며, 현대, 기아차를 포함한 세계 각국의 완성차 업체들도 수요 감소 및 바이러스 확산 제한을 위해 감산 및 휴업을 진행하고 있는 상태입니다. 이번 COVID-19(신종 코로나바이러스)에 따른 세계 경기 침체가, 전반적인 자동차 산업의 수요를 위축시킬 것으로 예상되며 글로벌 시장의 판매 부진으로 현대, 기아차는 국내외 공장의 추가 가동 중단 가능성 등을 염두하고 있습니다. 이에 현대, 기아차의 수익성에 부정적인 영향을 미칠 수 있습니다. 이렇듯 예상할 수 없는 감염병, 국내외 경기 변동 등의 환경 변화로 인해 현대, 기아차 등 완성차 업체에 스티어링휠을 공급하고 있는 당사 사업의 물량 감소로 이어진다면, 당사의 영업실적 및 수익성에 부정적인 영향을 미칠수 있으니 투자자께서는 이 점 유의 하시기 바랍니다. 자. 경기변동 및 계절성 위험 당사가 영위하는 가전사업에서 판매하는 제품은 전형적인 내구소비재로서 가정과 개인의 생활필수품으로 정착되었으며, 그 수요는 경기변동 및 계절에 많은 영향을 받습니다. 특정계절에 매출이 집중되는 위험을 완화하기 위해 사계절 사용이 가능한 공기청정기, 자연가습기, 제습기, 스포워셔(차량용공기청정기) 등 제품 라인업을 확대하고 있고, 에어컨에 제습 및 공기청정 기능을 결합하여 여름이외에도 사용이 가능하도록 기능 확대 등의 노력을 지속하고 있습니다. 그러나 제품라인업 확대 이후 정상 손익분기점 수준의 매출이 이루어지지 않는 경우 전체적인 회사 운영 및 손익에 악영향을 미칠 수 있습니다. 차. 주요 시장 성장 둔화 위험 당사의 가전사업부문 중 주력 사업인 김치냉장고 시장은 내수시장 위주로 수요가 발생하고 있으며, 성숙기에 위치하고 있어 신규 수요의 증가는 제한적일 것으로 보여 향후 당사의 성장성 및 수익성에 부정적인 영향을 미칠 수 있습니다. 카. 외부 변수로 인한 사업 둔화 위험 당사의 가전사업부문은 에어컨, 에어워셔, 가습기, 공기청정기, 스포워셔 등 소위 계절가전으로 불리는 제품을 주로 제조, 판매하고 있으며 해당 제품들은 생활환경, 기후, 날씨 등에 큰 영향을 받고 있습니다. 지구온난화로 인한 폭염, 미세먼지의 발생, 가뭄 등은 피당사의 계절가전 매출을 증대시키나 장마, 이상저온, 미세먼지의 감소 등 예상 못한 상황이 발생할 경우 당사의 계절가전 수요가 감소할 가능성이 있습니다. 이와 같이 예상치 못한 상황으로 인해 관련 매출이 급감하는 경우 당사의 손익에 부정적인 영향을 미칠 수 있습니다. 타. 네트워크 장비 시장 성장 정체 관련 위험 당사의 정보통신사업부문은 네트워크 솔루션 및 통신장비 개발, 판매를 기반으로 한 서비스 장비의 공급을 주 사업으로 영위하고 있습니다. 네트워크 장비 시장은 유선전화, 초고속인터넷, 이동통신 등 주요 서비스가 성숙기에 진입하고 사업자간 극심한 경쟁으로 전반적으로 성장이 정체된 상황입니다. 당사가 속한 네트워크 장비 시장이 지속적으로 성장이 정체된 가운데, 새로운 성장 동력을 찾지 못하고, 기존 경쟁업체들 간 경쟁이 심화될 경우 당사의 매출액 및 영업이익에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이점 유의하시기 바랍니다. 파. 국내 통신시장 성장 정체에 대한 위험 당사가 영위하는 네트워크 장비 사업 중 유선통신장비는 전방산업인 국내 통신산업의 발전과 밀접한 관련이 있으며, 최근 국내 통신산업은 보급율 포화 및 가격경쟁 심화 등 전형적인 성숙기 단계의 양상이 지속되고 있습니다. 반면 무선이동통신망 시장은 본격적인 5G 이동통신 대중화가 시작되어 시장규모가 큰 폭으로 증가되었습니다. 유선이든, 무선이든 브로드밴드 네트워크에서 대부분의 데이터는 유선 통신망을 통해 이동하며, 무선통신은 최종 전송단에서만 활용됩니다. 따라서 5G 시장은 4G 대비 무선 가입자의 대규모, 집중적인 데이터 트래픽 발생하기 떄문에 10기가 유선인터넷으로 유선망으로 고도화가 필수적이며 이에 따른 고성능 제품의 업그레이드 수요가 증가할 예정입니다. 당사는 이러한 업그레이드 수요를 대비하여 다양한 고성능 제품을 개발 및 보유하여 시장상황에 대처하고자 합니다. 이러한 당사의 노력에도 불구하고 향후 인구증가율의 둔화세, 포화단계에 이른 서비스 보급률 등을 고려하면 통신서비스 시장의 전반적인 성장세 둔화는 불가피하며 당사 정보통신사업부문의 중장기적인 성장세에도 부정적인 영향을 미칠 수 있습니다. 하. 경기변동에 따른 주요 매출처 투자 축소 위험 국내 통신산업은 높은 시장집중도를 보이고 있으며 통신 3사(SK계열, KT, LG유플러스)의 과점구조로 형성되어 이들의 투자 규모에 따라 통신산업 시장 및 통신 장비시장 전체의 투자규모로 직결됩니다. 이러한 통신 3사의 투자가 경기 등 시장 현황에 따라 어떠한 변화를 가져올지는 확신할 수 없으며, 향후 통신 3사의 투자 축소가 이루어질 경우 당사의 매출 및 손익에도 영향을 미칠 수 있습니다. 거. 인터넷 서비스 기술 변화 위험 당사는 초고속인터넷서비스인 FTTH, 광랜 서비스의 기술변화에 발빠르게 대응하여 동반 성장해왔습니다. 그러나 보다 고속 및 고품질의 통신서비스가 상용화되는 등 향후 기술변화에 당사가 적절하게 대응하지 못할 경우 당사의 매출 또한 급감할 수 있는 위험이 있습니다. 너. 국내 네트워크 장비 업체 경쟁력에 대한 위험 네트워크 장비는 최근 스마트폰으로 촉발된 무선 데이터의 폭발적인 성장, 스마트 TV등 방송과 통신 산업의 융합뿐만 아니라, 전 산업에 걸친 지속적인 IT 컨버전스에 따른 네트워크 고도화로 꾸준한 성장기회를 맞이하고 있습니다. 그러나 국내 네트워크 장비업체는 일부 교환장비, 가입자망장비, 이동통신장비 등을 제외하고는 글로벌 업체에 비해 경쟁력이 열위한 상황으로 국내 네트워크 장비 시장에서 고부가 가치의 코어라우터, WDM(광전송장비) 등이 포함된 백본 분야는 외국산 업체가 장악하고 있습니다. 국내 네트워크 장비 업체는 통신장비의 국산화를 위해 끊임없는 연구개발 및 우수한 인재확보를 위해 노력하고 있습니다. 만약 당사가 이러한 시장상황에 적절하게 대응하지 못할 경우 당사의 수익에 부정적인 영향을 미칠 수 있습니다. 더. 신규업체 진입 위험 네트워크장비 시장은 인터넷 통신사업자 및 ISP(Internet Servie Provider, 인터넷 서비스 사업자)들과 사업을 수행하기 때문에 Field Reference라는 진입장벽이 존재합니다. 또한 이 시장은 각종 서비스 및 운용 기능들을 구사할 수 있는 기술력이 수반되어야만 경쟁력을 유지할 수 있기 때문에, 당사를 비롯하여 (주)유비쿼스 및 (주)다산네트웍스 등 국내 몇몇 장비 업체들이 대부분의 시장을 점유하고 있습니다. 그러나 과거와 같이 동 시장이 급격히 증가하여 산업의 매력도가 증가하게 되면 외국업체 및 국내 대기업이 동 시장에 진출을 추진할 수 있으며 기술력을 갖춘 신규 업체의 진입 가능성도 배제할 수 없습니다. |

| 회사위험 |

가. 불성실공시법인 지정 관련 하. 잦은 자금조달 이력 관련 위험 당사는 최근 5년간 자본시장을 통해 총 4회(금번 공모 제외)에 걸쳐 자금을 조달하였으며, 당사는 자본시장을 통한 잦은 자금조달을 진행하였으며 이로 인해 기발행된 주식가치가 희석되거나 대규모 물량출현으로 인한 주가하락 등의 위험이 존재합니다. 그리고 자본시장을 통한 자금조달이 잦다는 것은 당사가 영업활동으로부터 현금창출능력이 부족하고, 은행차입이 어려움을 의미하고 있습니다. 또한, 금번 공모 후에도 영업부진이 지속될 경우 당사 자금 유동성이 크게 악화될 수 있습니다. 유상증자를 통한 자금조달은 추가적인 주주 모집에 따라 기존주주의 지분가치의 희석을 유발하여, 기존주주들의 주식가치의 하락을 발생시키고 있습니다. 투자자들께서는 향후 당사가 유상증자를 추가적으로 진행할 경우 당사의 주식가치의 하락 가능성에 특히 유의하시기 바랍니다.

|

| 기타 투자위험 | 가. 주식연계채권 발행으로 인한 최대주주 지분율의 잠재적 변동 위험 현재 당사의 최대주주 지분율은 15.64%(특수관계인을 포함한 지분율 44.29%)로 기발행 전환사채가 전부 전환시 최대주주 지분율은 13.36%(특수관계인을 포함한 지분율 37.85%)입니다. 본 공모 신주인수권부사채(BW) 300억원 전량 행사(행사가액 1,260원(확정) 기준 23,809,523주)되어 신주가 주식시장에 상장될 경우 최대주주의 지분율은 11.44%(특수관계인을 포함한 지분율 32.52%)로 1.92%(특수관계인을 포함한 지분율 5.45%) 하락이 예상되며, 행사가액 조정(70%)까지 감안시 10.78%(특수관계인을 포함한 지분율 30.52%)로 현재 보다 2.59%(특수관계인을 포함시 7.33%) 하락하여 지분율이 현재 대비하여 취약해 질 것으로 예상됩니다. 당사는 금번 공모 신주인수권부사채(BW) 등에 따라 신주인수권 행사시 현 최대주주의 지분율 하락, 경영권과 관련한 위험이 잠재되어 있으며, 그밖에 예상치 못한 경영권 혼란 가중 가능성도 있을 수 있으니, 투자자께서는 이점 유의하시기 바랍니다. 나. 잔액인수시 가격에 미치는 부정적 영향 본 공모는 일반공모 방식으로 진행되고 총 청약금액이 본 사채의 권면총액을 초과하는 경우, 각 청약자에게 5사 6입을 원칙으로 안분하되, 잔여물량이 최소화되도록 합니다. 이후 최종 잔여 사채는 최대청약자부터 순차적으로 우선배정하되, 동 순위 최대청약자가 최종 잔여 사채보다 많은 경우에는 대표주관회사가 합리적으로 배정합니다.상기 배정에도 불구하고 청약미달분이 발생하는 경우 대표주관회사는 본 계약 제2조 제2항에 따라 대표주관회사의 인수물량 범위 내에서 자기책임하에 처리하기로 합니다. 최종 청약미달분를 인수한 대표주관회사가 수익 확정을 위해 인수한 물량을 조기에 장내에서 대량 매도할 경우 일시적 물량 출회에 따른 채권 및 신주인수권 가격 하락의 가능성이 존재하며, 인수한 최종 물량를 일정 기간 보유하더라도 동 인수물량이 잠재 매각물량으로 존재하여 채권 및 신주인수권 가격 상승에는 부담으로 작용할 가능성이 높습니다. 대표주관회사가 최종 물량를 인수하게 되면 당사는 물량 인수금액의 7.0%를 추가수수료로 지급하게 되며, 이를 고려하면 대표주관회사의 물량 매입단가는 일반청약자들 보다 7.0% 낮은 것과 같은 결과가 초래됩니다. 이에 대표주관회사가 당사 물량을 인수한 후에 조기에 장내에서 매각할 가능성이 높으며, 이 경우 채권 및 신주인수권 가격이 급락할 수 있습니다. 투자자분들은 투자시 이점 유의하시기 바랍니다. 다. 내부회계관리제도 검토의견 비적정과 관련된 위험 당사의 2020회계연도 감사보고서의 내부회계관리제도 검토보고서에서, 당사의 감사인인 삼덕회계법인은 중요한 취약점이 발견되었다는 비적정 검토의견을 표명하였습니다. 코스닥시장 상장사의 경우 내부회계관리제도 검토의견이 비적정일 경우 환기종목으로 지정되지만, 당사는 유가증권시장 상장회사로서 별도의 시장조치는 없습니다. 그럼에도 불구하고 내부회계관리제도 검토의견이 비적정일 경우 주가에 부정적인 영향을 미칠 수 있습니다. 당사는 2020년 9월 타회계법인과 내부회계관리제도 고도화 자문계약을 체결하였고, 현재까지 내부통제절차의 전반적인 재검토를 수행하고 있으며 감사인과의 지속적인 협의를 통해 상기한 취약점을 해소하였으나, 당사의 개선에도 불구하고 향후 재발 가능성을 완전히 배제할 수 없음을 투자자께서는 유의하시길 바랍니다. 라. 공모일정 변경 및 증권신고서 정정 본 증권신고서상의 공모일정은 확정된 것이 아니며 금융감독원 공시심사과정에서 정정사유 발생 시, 변경될 수 있습니다. 또한 본 증권신고서의 효력 발생은 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 투자 의사결정 시 참고하시기 바랍니다. 마. 신주인수권부사채 채권 및 신주인수권증권 상장 위험 금번 발행되는 ㈜대유플러스 제12회 신주인수권부사채의 "신주인수권이 분리된 채권"은 아래와 같은 한국거래소의 채권상장요건을 충족하고 있으며, "신주인수권이 분리된 채권"의 상장 예정일은 2022년 3월 24일입니다. 한편 본 신주인수권부사채의 "신주인수권증권"도 한국거래소의 신주인수권증권 신규상장심사요건을 모두 충족하고 있으므로, 한국거래소의 상장심사를 무난하게 통과할 것으로 사료되나, 만일 신규상장의 승인을 받지 못하게 된다면, 공모 후에도 한국거래소시장에서 본 신주인수권부사채를 용이하게 매매할 공개적인 시장이 없게 되어, 환금성에서 큰 제약을 받을 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다 바. 신주인수권증권 행사에 따른 위험 본 신주인수권부사채의 청약에 참여하여 배정받게 되는 "신주인수권증권"의 행사를 통해 신주를 취득하실 경우 투자자께서는 ㈜대유플러스의 보통주식을 보유하는 경우와 동일한 위험을 가지게 됨을 유념하여 주시기 바랍니다. 본 사채의 신주인수권 행사로 인하여 신주가 주식시장에 상장될 경우 주식 물량 출회로 인해 주가 급등락의 가능성이 있습니다. 본 신주인수권부사채 발행으로 300억원 규모의 신주인수권이 발행될 예정이며, 행사가액 1,260원(확정)을 기준으로 전량 행사시 23,809,523주가 추가로 유통될 수 있습니다. 이는 증권신고서 제출일 현재 보통주 발행주식총수 120,998,744주의 19.67%을 차지하는 물량으로 일시에 전량 행사시, 물량 부담으로 인한 지분희석화의 가능성이 있으니, 투자자께서는 이점 유의하시기 바랍니다. 사. 본 사채의 신용등급 한국기업평가㈜는 2022년 3월 4일 본평가에서 당사의 제12회 무보증 신주인수권부사채의 신용등급을 BB(안정적)으로 평가하였습니다. NICE신용평가㈜ 또한 2022년 3월 4일 제12회 무보증 신주인수권부사채의 신용등급 본평가에서 당사의 신용등급을 BB/Stable로 평가하였습니다. 신용평가회사의주요 평가논리는 아래와 같습니다. 증권신고서 제출일 현재 당사는 주력사업의 높은 경쟁강도 및 업황변동성 등 사업안정성이 열위한 수준이고 과중한 차입 부담, 계열관련 지원 부담 등 재무안정성 또한 열위한 상태로 당사 및 당사의 주요 자회사의 재무부담이 확대될 경우 신용등급 하락될 가능성이 존재합니다. 신용등급의 하락은 당사의 조달비용 증가, 외부 자금조달 시 어려움 증가 등 당사의 유동성 위험 및 이자비용 증가와 밀접한 연관을 가지므로 투자자들께서는 이 점을 반드시 유의하시기 바랍니다. [한국기업평가] 가. 신용등급 : BB(안정적) 나. 등급의 정의 : 최소한의 원리금 지급확실성은 인정되나, 장래의 안정성면에서는 투기적 요소가 내포되어 있다. 다. Rating Outlook의 정의 : 향후 1~2년 내에 등급의 변동 가능성이 낮은 경우 라. 주요 등급논리 주력사업의 높은 경쟁강도 및 업황변동성 등 사업안정성이 열위한 수준이다. 가전사업 및 자동차부품업은 계열 주력사업으로서의 위상을 보유한 가운데, ㈜위니아딤 채 등 가전부문의 안정적인 계열 수요처, 현대차그룹을 핵심 거래처로 보유한 자동차부 품업의 축적된 업력 및 장기 거래관계는 사업기반을 지지하는 핵심요인이 되고 있다. 그러나, 주력사업의 높은 시장 경쟁강도 및 상대적으로 낮은 교섭력, 전방 업황에 따른 실적변동성을 감안할 때 전반적인 사업안정성은 열위한 수준이다. 과중한 차입 부담, 계열관련 지원 부담 등 재무안정성이 열위하다. 코로나19 팬데믹 상황에도 2020년 자동차부품사업, 2021년 가전사업을 중심으로 예상 대비 양호한 영업실적을 시현하였으나, 현금창출력 대비 과중한 차입부담은 완화되지 않고 있다. 2021년 9월말 연결기준 부채비율 285.0%, 차입금의존도 44.0% 등 높은 재무레버리지 수준을 감안할 때 재무안정성은 열위한 수준이다. 동시점 대여금 460억원, 회사채 인수 425억원, 지급보증 469억원 등 계열사에 대한 다양한 형태의 지원이 이루어지고 있는 점이 재무안정성 측면의 부담요인으로 작용하 고 있다. 전방 업황 변동성 및 경쟁심화 등으로 수익성 개선이 제한될 전망이다. 주력인 자동차부품부문은 신규차종 수주 및 지속적인 원가구조 개선 노력 등을 통해 일정 수준의 이익창출력을 유지하나 설비 증설 등에 수반되는 비용 투입부담으로 중단 기간 수익성 개선여력은 제한될 것으로 전망한다. 가전사업부문은 위니아딤채 및 위니 아전자 등 Captive 판매기반이 확대되고 있으나, 일부품목에 편중된 제품포트폴리오 및 가전시장 경쟁심화에 따른 실적변동성이 상존하고 있으며 가전제품 위탁생산 및 관련 부품공급 등 계열실적에 의존적인 수익구조를 감안할 때 중단기간 내 이익기여도가 크게 개선되기는 어려울 것으로 예상한다. 현 수준의 높은 재무레버리지 부담이 이어질 전망이다. 전기차충전사업 및 수소 연료전지 차량용 프레임 등 신사업 추진으로 중단기간 전반적 인 투자부담이 다소 확대될 것으로 본다. 아울러, 가전사업 확대에 따른 운전자본부담, 계열관련 잠재적 지원부담 등이 내부현금 유보를 제한하면서 당분간 현 수준의 높은 재무레버리지 부담이 이어질 것으로 예상한다. [NICE신용평가] 가. 신용등급 : BB/Stable 나. 등급의 정의 : 원리금 지급확실성에 당면 문제는 없지만 장래의 안정성 면에서는 투기적 요소가 내포되어 있음. 다. 등급전망의 정의 : 회사의 등급전망은 채무부담 증가에도 불구하고 영위사업의 수익성 제고가 현 수준의 재무안정성 유지를 가능하게 할 것으로 전망되는 점을 고려한 것이다. 라. 주요 등급논리 회사는 가전사업 및 자동차부품부문에서 사업기반을 확보했지만, 단일거래처 영업으로 인한 높은변동성을 내재하고 있다. 회사는 2018년 대유서비스 흡수합병을 통해 가전사 업을 신규로 개시하였으며 관계사인 위니아딤채(중대형 김치냉장고), 위니아전자(냉장 고, 세탁기 등 가전제품)에 대하여 OEM 방식으로 가전제품을 공급하고 있다. 위니아딤채 브랜드를 앞세워 사업기반을 확보하고 있지만, 김치냉장고 매출에 대한 의존도가 50% 이 상으로 높은 실적변동성을 내재하고 있다. 기존 사업인 통신장비 시장은 다수의 시장참 여자 존재, 빠른 기술 변화, 기간통신사업자에 대한 낮은 교섭력 등으로 인해 시장 내 경쟁이 치열한 상황이며, 회사의 경쟁지위도 높지 않은 수준이다. 종속회사인 대유에이피(스티어링휠) 및 대유글로벌(알루미늄휠)의 경우 현대기아차와의 지속적인 거래관계를 통해 사업기반을 확보하고 있다. 한편으로, 2021년 9월말 기준 연 결회사 기준 현대기아차 그룹에 대한 매출의존도는 67.2%로 전방사업인 현대기아차의 사업현황에 따른 높은 실적변동성을 내재하고 있다. 2018년 이후 영업수익성은 안정적인 추세를 보이고 있다. 연결회사는 2016년 현대기아 차 리콜 등에 직접적인 타격을 받은 자동차부품부문의 실적부진으로 2016~2017년 영업 수익성이 악화되었다. 하지만 2018년 이후 가전사업 추가 및 자동차부품부문의 구조조 정을 통한 채산성 확보를 통해 영업수익성을 제고시켰으며 코로나 영향에도 불구하고 2021년 9월말 현재 안정적인 추이를 보이고 있다. 계열사에 대한 지원이 현금흐름을 악화시키며 재무적 융통성을 저해하고 있다. 연결회 사 EBITDA는 안정적으로 유지되는 반면, 운전자금 부담 및 CAPEX 지출로 잉여현금흐름 부담은 가중되고 있다. EBITDA는 2018년 이후 안정적인 수준을 유지하고 있으나 가전사 업부 로 인한 운전자금 부담 및 신규 CAPEX 투자로 잉여현금흐름은 감소하고 있다. 2018 년 발생한 계열의 대우전자 인수이후 계열 지배구조 및 포트폴리오 개편을 위한 자금 유 출이 꾸준히 발생하고 있으며 이로 인한 현금흐름 공백을 차입금을 통해 조달하고 있다. 이로 인하여 연결회사의 총차입금 대비 잉여현금흐름 비중은 2018년 53.8%로 정점을 기 록한 이후 2021년 9월말 -17.5%로 지속적으로 하락하고 있다. 2021년 9월말 기준 연결회사의 주요 담보제공가능 자산 규모는 현금및현금성자산 530 억원, 금융자산 570억원, 부동산 등 990억원 등으로 장부금액 기준 2,100억원 가량으 로 추산된다. 하지만 이들 자산에 대하여 이미 1,100억원 가량이 담보 설정되어 있으며 금융자산의 경우 대부분이 계열사 관련 지분/채무증권으로 구성됨에 따라 유사시 대응 능력에는 한계요인으로 작용할 것으로 보인다. 또한 연결회사는 위니아전자 등 특수관 계인에 대하여 이미 원화기준 228억원 가량의 지급보증을 제공하고 있고, 계획된 신규 투자, 추가 발생 가능한 계열사 관련 자금지원 등을 고려할 때 회사의 재무적 융통성은 열위한 수준으로 판단된다. 아. 상장기업의 관리감독기준 강화에 따른 위험 최근 상장기업에 대한 관리감독기준이 강화되는 추세이며, 향후 당사가 상장기업 관리감독기준을 위반할 경우 주권매매정지, 관리종목지정, 상장폐지실질심사, 상장폐지 등의 조치가 취해질 수 있습니다. 자. 신 외감법 도입으로 인한 감사인의 감사의견 제시 관련 위험 2018년 「주식회사 등의 외부감사에 관한 법률」, 「자본시장과 금융투자업에 관한 법률」, 「공인회계사법」 및 회계감사기준의 일부 개정이 이루어져, 재무제표에 대한 회사와 감사인의 권한 및 책임이 확대되는 한편, 감사인의 독립적 지위가 강화되었고 감사인은 감사절차 수행 및 의견표명에 있어 더욱 보수적인 접근방식을 취할 것으로 예상됩니다. 감사인의 비적정 감사의견 표명은 회사의 1) 재무제표의 신뢰성 저하 2) 대규모 손실 발생 또는 전기 재무제표 재작성에 따른 자본 감소 3) 자본시장 접근성 저하와 유동성 위험 증폭 4) 신규 자금조달 및 차입금 만기 연장 실패 등으로 작용할 수 있으니, 투자자들께서는 이 점 유의하시기 바랍니다. 차. 신주인수권 행사 이후 신주 매매 제약 위험 신주인수권부사채의 신주인수권증권을 통한 신주인수권 행사에 있어, 발행회사인 ㈜대유플러스의 업무의 효율성을 위하여 일정기간 동안 행사된 신주인수권에의한 신주발행 물량을 일괄적으로 취합하여 정기적으로 상장하기로 하였습니다. 이에 따라 신주의 환금성이 행사 즉시 주어지지는 않으며 짧게는 15일에서 길게는 45일까지 신주의 매매에 제약이 있을 수 있습니다. 또한 명의개서 대행기관 및 한국거래소 등 관계기관의 협의에 따라 상장시기가 늦추어질 수 도 있으며, 이에 따라 투자자께서 신주인수권을 행사하시는 시점에서 감안한 ㈜대유플러스 보통주 주가와, 행사로 인하여 신주를 교부 받게 되는 시점에서 ㈜대유플러스 보통주 주가가 형성되는 수준 간에 괴리가 발생할 가격변동 위험이 존재한다는 점을 충분히 숙지하시어 금번 신주인수권부사채 투자에 임하시기 바랍니다. 카. 공모 신주인수권부사채(BW) 청약 관련 본 공모 신주인수권부사채에 청약하고자 하는 투자자들은 투자결정을 하기 전에 본사채 증권신고서의 다른 기재 부분 뿐만 아니라 상기 "투자위험요소"를 주의 깊게 검토한 후 이를 고려하여 최종적인 투자판단을 하셔야 합니다. 다만, 당사가 현재 알고 있지 못하거나 중요하지 않다고 판단하여 상기 투자위험요소에 기재하지 않은 사항이라 하더라도 당사의 운영에 중대한 부정적 영향을 미칠 수 있다는 가능성을 배제할 수는 없으므로 투자자는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 자신의 독자적인 판단에 의하여 최종적인 투자의사결정을 내려야 합니다. 타. 예금자보호법의 미적용 대상 본 사채는 예금자보호법의 적용 대상이 아니고, 「자본시장과 금융투자업에 관한 법률」제362조제8항각호에 따른 금융기관 등이 보증한 것이 아니며, 정부가 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금 상환 불이행에 따른 투자위험은 투자자에게 귀속됩니다. 또한 본 사채는 무보증 공모 신주인수권부사채이며,본 채권의 원리금 상환을 ㈜대유플러스이 전적으로 책임지므로 투자자께서는 이 점 유의하시기 바랍니다. 파. 증권신고서 효력발생 관련 본 신고서는 「자본시장과 금융투자업에 관한 법률」제120조제1항 규정에 의해 효력이 발생합니다. 그러나 제120조제2항에 규정된 바와같이 이 신고서의 효력 발생은 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 정부가 본 증권의 가치를 보증 또는 승인하는 효력을 가지지 아니합니다. 금번 공모를 위한 분석 중에는 예측정보가 포함되어 있습니다. 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안 되며, 다양한 방면에서 신중한 검토를 병행하여 독자적으로 판단하시기 바랍니다. 하. 신주인수권 배정 관련 본 신주인수권부사채는 분리형 신주인수권부사채로서 배정 시 각 청약자에게 배정될 신주인수권증권 수량의 산정시 소수점 이하는 절사합니다. 즉, 각 청약자에게 배정된 신주인수권증권의 금액(각 청약자에게 배정된 신주인수권증권의 수량에 행사가액을 곱한 값)은 각 청약자에게 배정된 사채의 발행 금액을 하회할 수 있는 점을 투자자께서는 감안하시기 바랍니다. 거. 정기공시 및 수시공시 참고 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시 되어 있사오니 투자의사를 결정하시는 데 참조하시기 바라며, 상기 제반사항을 고려하시어투자자 여러분의 신중한 판단을 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 12 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증신주인수권부사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

30,000,000,000 | 모집(매출)총액 | 30,000,000,000 |

| 발행가액 | 30,000,000,000 | 이자율 | 2.0 |

| 발행수익률 | 4.0 | 상환기일 | 2025년 03월 24일 |

| 원리금 지급대행기관 |

신한은행 광산금융센터 | (사채)관리회사 | 흥국생명보험 주식회사 |

| 신용등급 (신용평가기관) |

BB0 (한국기업평가, 2022년 3월 4일) BB0 (나이스신용평가, 2022년 3월 4일) |

비고 | - |

| 인수인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | DB금융투자 | - | 3,000,000 | 30,000,000,000 | - 대표주관수수료 : 0.3% - 기본 인수수수료 : 1.5% - 실권수수료 : 최종인수금액의 7.0% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2022년 03월 21일 ~ 2022년 03월 22일 | 2022년 03월 24일 | 2022년 03월 21일 | 2022년 03월 24일 | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 시설투자 | 14,000,000,000 |

| 운영자금 | 7,357,100,000 |

| 차환자금 | 8,000,000,000 |

| 발행제비용 | 642,900,000 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | (주)대유플러스 기명식 보통주 |

| 보증금액 | - | 권리행사비율 | 100.0 | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | 1,260 | |

| 담보금액 | - | 권리행사기간 | 2022년 06월 24일 ~ 2025년 02월 24일 |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(신주인수권부사채권발행결정)-2022.03.07 |

||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 | - | ||

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

가. 공모 개요

| 회 차 : 12 | (단위: 원) |

| 항목 | 내용 | ||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 사채의 명칭 | 제12회 무기명식 이권부 무보증 신주인수권부사채 | ||||||||||||||||||||||||||||||||||||||

| 구 분 | (1) 무기명식 이권부 무보증 신주인수권부사채 (2) 분리형 신주인수권부사채 (3) 현금납입 및 사채대용납입형 신주인수권부사채 |

||||||||||||||||||||||||||||||||||||||

| 권면총액 | 30,000,000,000 | ||||||||||||||||||||||||||||||||||||||

| 할인율(%) | - | ||||||||||||||||||||||||||||||||||||||

| 조기상환수익률(%) | 4.00 | ||||||||||||||||||||||||||||||||||||||

| 모집 또는 매출가액 | 각 사채권면금액의 100% | ||||||||||||||||||||||||||||||||||||||

| 모집 또는 매출총액 | 30,000,000,000 | ||||||||||||||||||||||||||||||||||||||

| 각 사채의 금액 | "본 사채"의 경우 「주식·사채 등의 전자등록에 관한 법률」에 따른 전자등록으로 발행하므로 실물채권을 발행하지 않습니다. | ||||||||||||||||||||||||||||||||||||||

| 이자율 | 연리이자율(%) | 2.00 | |||||||||||||||||||||||||||||||||||||

| 변동금리부 사채이자율 |

- | ||||||||||||||||||||||||||||||||||||||

| 이자지급 방법 및 기한 |

이자지급 방법 | "본 사채" 발행일로부터 원금상환기일 전일까지 계산하여 매 3개월마다 표면이율을 적용한 연간 이자의 1/4씩 후급하며 이자지급기일은 아래와 같습니다. 다만, 이자지급기일이 은행휴업일인 경우에는 그 다음 영업일에 이자를 지급하고 이자지급기일 이후의 이자는 계산하지 아니합니다. | |||||||||||||||||||||||||||||||||||||

| 이자지급 기한 |

2022년 06월 24일, 2022년 09월 24일, 2022년 12월 24일, 2023년 03월 24일, 2023년 06월 24일, 2023년 09월 24일, 2023년 12월 24일, 2024년 03월 24일, 2024년 06월 24일, 2024년 09월 24일, 2024년 12월 24일, 2025년 03월 24일. |

||||||||||||||||||||||||||||||||||||||

| 신용평가 등급 | 평가회사명 | 한국기업평가(주) / 나이스신용평가(주) | |||||||||||||||||||||||||||||||||||||

| 평가일자 | 2022년 3월 4일 / 2022년 3월 4일 | ||||||||||||||||||||||||||||||||||||||

| 평가결과등급 | BB0 (안정적) / BB0 (안정적) | ||||||||||||||||||||||||||||||||||||||

| 주관회사의 분석 |

대표주관명 | DB금융투자(주) | |||||||||||||||||||||||||||||||||||||

| 분석일자 | 2022년 3월 7일 | ||||||||||||||||||||||||||||||||||||||

| 상환방법 및 기한 | 상환방법 |

(1) 만기상환

가. 조기상환청구금액 : 각 권면금액의 100% |

|||||||||||||||||||||||||||||||||||||

| 상환기한 | 2025년 3월 24일 | ||||||||||||||||||||||||||||||||||||||

| 권리행사로 인해 발행되는 지분증권의 종류 및 내용 |

(주)대유플러스 기명식 보통주 | ||||||||||||||||||||||||||||||||||||||

| 행사가액, 행사비율, 행사기간 등 신주인수권의 조건요약 |

(1) 행사가액 : 1,260 원(확정) "본 사채" 발행을 위한 "발행회사"의 이사회결의일 전일을 기산일로 하여 소급하여 산정한 다음 각목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 호가단위 미만은 절상한다. 단, 행사가액이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 행사가액으로 한다. 가. "발행회사"의 보통주의 1개월 "가중산술평균주가"(그 기간 동안 한국거래소에서 거래된 해당 종목의 총 거래금액을 총 거래량으로 나눈 가격을 말한다. 이하 같다). 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액 나. "발행회사"의 보통주의 최근일 "가중산술평균주가" 다. "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가"

가. "본 사채"의 신주인수권증권 보유자가 신주인수권 행사청구를 하기 전에 "발행회사"가 아래 (i) 또는 (ii)의 발행 당시 "시가"를 하회하는 발행가액으로 (i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 다음과 같이 행사가액을 조정한다. 본 사유에 따른 "행사가액"의 조정일은 (i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 한다.

나. 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등에 의하여 신주인수권 "행사가액"의 조정이 필요한 경우에는 당해 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직전에 신주인수권이 행사되어 전액 주식으로 배정되었더라면 당해 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등 직후에 신주인수권 행사 권리자가 가질 수 있었던 주식수가 행사주식수가 되도록 "행사가액"을 조정한다. 본 사유에 따른 "행사가액" 조정일은 합병, 자본의 감소, 주식분할 및 병합, 주식 액면 변경 등의 기준일로 한다. 다. 감자 및 주식 병합 등 주식가치 상승사유가 발생하는 경우 감자 및 주식 병합 등으로 인한 조정비율만큼 상향하여 반영하는 조건으로 행사가액을 조정한다. 단, 감자 및 주식병합 등을 위한 주주총회 결의일 전일을 기산일로 하여 "증권의 발행 및 공시등에관한규정" 제5-22조 제1항 본문의 규정에 의하여 산정(제3호는 제외한다)한 가액(이하 "산정가액"이라 한다)이 액면가액 미만이면서 기산일 전에 전환가액을 액면가액으로 이미 조정한 경우(행사가액을 액면가액 미만으로 조정할 수 있는 경우는 제외한다)에는 조정 후 행사가액은 산정가액을 기준으로 감자 및 주식병합 등으로 인한 조정비율만큼 상향 조정한 가액 이상으로 조정한다. 라. 상기의 제가목 내지 제다목에 의한 "행사가액" 조정과 별도로 '증권의 발행 및 공시등에 관한 규정' 제5-23조 제2호에 의하여 "발행회사"의 기명식 보통주식의 시가 하락에 따른 "행사가액" 조정을 하기로 한다. "본 사채" 발행일로부터 매 3개월이 경과한 날마다 신주인수권 "행사가액"을 조정하되, 해당 '신주인수권 행사가액 조정일 전일'을 기준으로 하여 산정한 "발행회사"의 보통주의 1개월 "가중산술평균주가", 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술평균한 가액과 최근일 "가중산술평균주가" 중 낮은 가격이 직전 신주인수권 "행사가액"보다 낮은 경우, 그 낮은 가격으로 "행사가액"을 조정한다. 다만, 본목에 따른 신주인수권 행사가액의 최저 조정한도는 발행 시 신주인수권 "행사가액"(조정일 전에 신주의 할인발행 등의 사유로 신주인수권 "행사가액"을 이미 조정한 경우에는 이를 감안하여 산정한 가격)의 70%에 해당하는 가액으로 한다. '시가 하락에 따른 신주인수권 행사가액 조정일'은 아래와 같다.

마. 조정된 "행사가액"이 "발행회사"의 보통주의 액면가 이하일 경우에는 액면가를 "행사가액"으로 하며, "본 사채"에 부여된 신주인수권의 행사로 인하여 발행할 주식의 발행가액의 합계액은 "본 사채"의 발행가액의 합계액을 초과할 수 없다. 단, "본 사채"는 각 청약자에게 건별 배정되며, 행사청구 시 소수점 이하의 단수주에 대해서는 배정하지 않고 미발행되므로, 각각 배정된 신주인수권 행사로 인해 발행되는 주식의 발행가액의 총합계액은 "본 사채"의 발행가액의 합계액에 미달될 수 있다. 바. 위 각목의 산식에 의한 조정 후 신주인수권 "행사가액" 중 호가단위 미만 금액은 이를 절상하며, 조정 후 신주인수권 "행사가액"이 "발행회사"의 보통주의 액면가 이하인 경우에는 그 "행사가액"을 액면가로 한다. 사. 위 각목의 사유에 의한 "행사가액" 조정에 따라, 조정된 "행사가액"으로 신주인수권이 행사되었을 경우 합산된 주식발행금액을 동일하게 하기 위하여, "신주인수권증권" 1주당 행사비율을 아래와 같이 조정한다. - 아 래 -

|

||||||||||||||||||||||||||||||||||||||

| 납 입 기 일 | 2022년 3월 24일 | ||||||||||||||||||||||||||||||||||||||

| 등 록 기 관 | 한국예탁결제원 | ||||||||||||||||||||||||||||||||||||||

| 사채관리회사 | 흥국생명보험 주식회사 | ||||||||||||||||||||||||||||||||||||||

| 원리금 지급대행기관 |

회 사 명 | 신한은행 광산금융센터 | |||||||||||||||||||||||||||||||||||||

| 기타사항 |

"본 사채"의 권면이자율 연 2.00%는 표면이율을 의미하며, 발행수익률 연 4.00%은 만기보장수익률 (YTM)을 의미합니다.

▶ "본 사채"는 "신주인수권증권"과 "신주인수권이 분리된 채권"이 각각 상장되어 유통되는 분리형 신주인수권부사채이며, "신주인수권이 분리된 채권"의 상장예정일은 2022년 3월 24일, "신주인수권증권"의 상장예정일은 2022년 4월 7일입니다. |

||||||||||||||||||||||||||||||||||||||

나. 공모일정 등에 관한 사항

당사는 2022년 3월 7일 일반공모방식의 신주인수권부사채 발행을 결의하였으며, 이와 관련된 주요 일정은 다음과 같습니다.

| 일자 | 공모 절차 | 비 고 |

|---|---|---|

| 2022-02-14(월) | 대표주관계약 체결 | - |

| 2022-03-07(월) | 이사회결의 및 주요사항보고서 제출 | - |

| 증권신고서 및 예비투자설명서 제출 | - | |

| 2022-03-16(수) | 행사가액 확정 | 청약일전 제3거래일 |

| 2022-03-18(금) | 증권신고서 효력발생 | - |

| 2022-03-21(월) | 일반공모 청약공고 | 발행회사 홈페이지 공고 (https://dayouplus.co.kr) |

| 2022-03-21(월) ~2022-03-22(화) |

일반공모 청약 | - |

| 2022-03-22(화) | 사업보고서 제출일 | - |

| 2022-03-24(목) | 일반공모청약 배정공고 | DB금융투자(주) 홈페이지 공고 (https://www.db-fi.com) |

| 2022-03-24(목) | 환불 및 납입 | - |

| 신주인수권이 분리된 채권 상장예정일 | - | |

| 2022-03-25(금) | 등기 | - |

| 2022-04-07(목) | 신주인수권증권 상장예정일 | - |

| 주) | 상기 일정은 증권신고서 제출일 현재 기준 일정으로, 본 증권신고서의 심사과정에서 정정 증권신고서 제출이 요구될 수 있으며, 정정 증권신고서 제출 요구시 동 신고서에 기재된 일정이 변경될 수 있습니다. 또한 관계기관과의 협의에 따라 일정이 변경될 수 있습니다. |

| 주2) | 당사의 사업보고서의 제출일은 2022년 3월 22일로 예정되어 있습니다. 동 증권신고서는 2021년 9월 30일 이후의 재무상황에 대해서는 반영되어 있지 아니하오니 2021년 온기 재무실적에대해서는 사업보고서를 참고하시기 바랍니다. |

금번에 발행할 신주인수권증권은 전자증권제도 시행(시행일 : 2019.09.16)으로 인해 전자등록의 방법으로 발행될 예정이며, 상장과 동시에 유통될 예정입니다.

| 「주식·사채등의 전자등록에 관한 법률」 (시행일 : 2019.09.16) |

|---|

|

제25조(주식등의 신규 전자등록) 1. 「자본시장과 금융투자업에 관한 법률」 제8조의2제4항제1호에 따른 증권시장에 상장하는 주식등 2. 「자본시장과 금융투자업에 관한 법률」에 따른 투자신탁의 수익권 또는 투자회사의 주식 3. 그 밖에 권리자 보호 및 건전한 거래질서의 유지를 위하여 신규 전자등록의 신청을 하도록 할 필요가 있는 주식등으로서 대통령령으로 정하는 주식 등 제36조(전자등록주식등에 대한 증권·증서의 효력 등) ③ 이미 주권등이 발행된 주식등이 제25조부터 제27조까지의 규정에 따라 신규 전자등록된 경우 그 전자등록주식등에 대한 주권등은 기준일부터 그 효력을 잃는다. 다만, 기준일 당시 「민사소송법」에 따른 공시최고절차가 계속 중이었던 주권등은 그 주권등에 대한 제권판결의 확정, 그 밖에 이와 비슷한 사유가 발생한 날부터 효력을 잃는다. |

2. 공모방법

가. 증권의 모집방법: 일반공모

| [회차: 12] | (단위 : 원) |

| 모집대상 | 모집금액 및 비율 | 비고 | |

|---|---|---|---|

| 모집금액 | 모집비율(%) | ||

| 일반공모 | 30,000,000,000 | 100% | 잔액인수 |

| 주1) 모집금액은 전자등록총액 기준입니다. 주2) 본 건 신주인수권부사채의 모집은 일반공모 방식으로 진행되며, 모집 후 잔액이 발 생한 경우에 잔액인수 물량의 범위 내에서 대표주관회사가 자기책임 하에 처리하기 로 합니다. |

3. 공모가격 결정방법

가. 공모가격에 관한 사항

본 신주인수권부사채는 표면금리 연 2.0%, 사채권에 대한 만기보장수익률(YTM) 및 조기상환수익률(YTP) 3개월 복리 연 4.0%를 적용하여 각 사채 전자등록금액의 100%로 액면발행합니다.

나. 신주인수권의 가치산정에 관한 사항

당사 및 본 신주인수권부사채 발행의 대표주관회사는 본 신주인수권부사채의 신주인수권 가치산정을 위한 분석을 실시하였습니다. 기본분석은 블랙-숄즈의 옵션가격결정모형을 이용하였으며, 아래에 제시된 본 신주인수권부사채의 신주인수권 가치는 청약일 3영업일 전일(2022년 03월 16일) 전 영업일 기준으로 분석되었으므로, 실제 가치는 사채 발행 후 변동될 수 있음을 투자시 유의하시기 바랍니다.

1) 가치산정의 목적

(주)대유플러스 제12회 무보증 공모 분리형 신주인수권부사채의 신주인수권 이론가치 산출

2) 발행조건

| 신주인수권 가격 결정변수 |

신주인수권 가격 결정변수의 내용 | 비 고 |

|---|---|---|

| 기초자산 | (주)대유플러스 보통주 (A000300) | - |

| 무위험이자율 |

2.265% (2022년 03월 16일 국고채 3년물 민평평균 수익률) |

주1) |

| 잔존만기 | 3년 | - |

| 현재가 | 1,260원 (2022년 03월 16일 종가) |

- |

| 행사가액(확정) |

1,260원 |

주2) |

| 변동성 |

① KOSPI 및 해당기업 20영업일(1개월)의 역사적 변동성 사용 ② KOSPI 및 해당기업 60영업일(3개월)의 역사적 변동성 사용 ③ KOSPI 및 해당기업 120영업일(6개월)의 역사적 변동성 사용 ④ KOSPI 및 해당기업 250영업일(12개월)의 역사적 변동성 사용 |

주3) |

| 주1) | 무위험이자율: 2022년 03월 16일 한국금융투자협회가 발표하는 3년 만기 국고채의 기준수익률을 사용하였습니다. 본 수익률은 신주인수권부사채의 만기와 동일합니다. |

| 주2) |

본 사채 발행을 위한 최초 이사회결의일(2022년 03월 07일) 전일을 기산일로 하여, 그 기산일로부터 소급하여 산정한 다음 각목의 가액 중 가장 낮은 가액을 기준주가로 하여, 기준주가의 100%에 해당하는 가액을 행사가액으로 하되, 원단위 미만은 절상합니다. 단, 행사가액이 액면가액 미만일 경우 액면가액을 행사가액으로 합니다. 나) (주)대유플러스 보통주의 최근일(이사회 결의일 전일) "가중산술평균주가" 다) (주)대유플러스 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

| 주3) | 하기 "3) 변동성" 참조 ※ 상기 신주인수권 행사가액은 확정 행사가액입니다. |

3) 변동성: 변동성이 높을수록 신주인수권 가치는 상승합니다.

| 구분 | 역사적 변동성(%) | |

|---|---|---|

| KOSPI 지수 | (주)대유플러스 보통주 | |

| 20영업일(1개월) | 22.19% | 30.79% |

| 60영업일(3개월) | 19.76% | 49.44% |

| 120영업일(6개월) | 17.89% | 58.71% |

| 250영업일(12개월) | 15.38% | 68.56% |

| 출처 : Bloomberg, Historical Volatility Table, KOSPI 지수 : KOSPI Index, (주)대유플러스 보통주 : 000300 KOSPI Equity |

|

| 주) |

각 영업일별 기간 ① 20 영업일(1개월) 기간: 2022년 03월 16일 기준 최근 20 영업일 ② 60 영업일(3개월) 기간: 2022년 03월 16일 기준 최근 60 영업일 ③ 120 영업일(6개월) 기간: 2022년 03월 16일 기준 최근 120 영업일 ④ 250 영업일(12개월) 기간: 2022년 03월 16일 기준 최근 250 영업일 |

4) 조건별 신주인수권의 이론가치

가) KOSPI 지수

| 구분 | 20영업일(1개월) | 60영업일(3개월) | 120영업일(6개월) | 250영업일(12개월) |

|---|---|---|---|---|

| 역사적 변동성(%) | 22.19% | 19.76% | 17.89% | 15.38% |

| 신주인수권 이론가격(원) | 249.8원 | 230.1원 | 214.9원 | 194.9원 |

| 행사가 대비(%) | 19.82% | 18.26% | 17.06% | 15.46% |

나) (주)대유플러스 보통주

| 구분 | 20영업일(1개월) | 60영업일(3개월) | 120영업일(6개월) | 250영업일(12개월) |

|---|---|---|---|---|

| 역사적 변동성(%) | 30.79% | 49.44% | 58.71% | 68.56% |

| 신주인수권 이론가격(원) | 319.6원 | 467.6원 | 538.0원 | 609.8원 |

| 행사가 대비(%) | 25.37% | 37.11% | 42.70% | 48.40% |

5) 가치 산정 결과

가) 가치 산정을 위해 사용한 블랙-숄즈의 옵션가격 결정모형 (Black & Scholes option pricing model)은 만기 시에만 행사가능한 유럽형 콜옵션가치입니다. 그러나 가치평가 대상이 되는 금번 신주인수권은 주식에 대한 미국형 콜옵션의 일종이며, 미국형콜옵션은 만기 전 행사가능한 재량권으로 유럽형 콜옵션 가치보다 높습니다. 즉, 블랙-숄즈의 옵션가격 결정모형으로 산출된 상기 가격은 보수적으로 산출되었습니다.

나) 또한 Refixing 조항은 신주인수권가치를 상승시키는 요인이나, 가치산정 시 반영하지 아니하였습니다.

다) 실제 신주인수권의 경우 신주인수권 행사시 희석(Dilution) 효과가 나타나기 때문에 신주인수권의 이론가치가 하락할 수 있습니다. 금번의 분석에서는 희석효과를 객관적으로 측정할 수가 없어, 희석효과를 고려하지 않았습니다.

라) 금번의 신주인수권 가치분석에서는 배당을 고려하지 않았습니다.

마) 블랙-숄즈 옵션가격결정모형을 기준으로 상기한 자료 중 KOSPI 지수의 최근 250영업일 간의 역사적 변동성(15.38%)를 사용하여 본 신주인수권부사채 신주인수권의 이론가치를 산정한 결과 195원이 산출되었으며, 동 금액을 본 신주인수권부사채 신주인수권의 가치로 산정하였습니다. (신주인수권의 가치를 보수적으로 산정하기 위해 상기 지수(주가) - 기간별 변동성 중 가장 낮은 변동성을 보이는 KOSPI 지수의 최근 250영업일 간의 변동성을 이용하여 신주인수권의 이론가치를 산정하였습니다.)

| 단, 이는 가정에 의해 산출된 이론 상의 가액으로, 신주인수권증권의 상장 후 시장에서의 실제 거래 가격과는 차이가 있을 수 있으며, 또란, 신용위험을 반영하여 신주인수권의 가치를 산정할 경우, 신주인수권의 가치가 상이하게 산출 될 수 있으니, 투자에 유의하여 주시기 바랍니다. |

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

1) "발행회사"는 "대표주관회사"에게 "본 사채"의 잔액인수 및 모집을 위탁하며, "대표주관회사"는 이를 수락합니다.

2) "대표주관회사"는 다음과 같이 "본 사채"를 인수합니다. "본 사채"를 인수하여 모집함에 있어 모집 후 잔액이 발생한 경우에도 "대표주관회사"는 잔액인수 물량의 범위 내에서 자기 책임 하에 처리하기로 합니다.

| [인수단의 인수한도 의무사채금액] |

| 구분 | 회사명 | 인수한도의무 사채금액 |

|---|---|---|

| 대표주관회사 | DB금융투자(주) | 전자등록금액 금 삼백억원정 (\ 30,000,000,000) |

| 합 계 | 전자등록금액 금 삼백억원정 (\ 30,000,000,000) |

|

나. 모집 또는 매출의 절차

1) 공고일자와 공고방법

| 구분 | 공고신문 등 | 공고일자 |

|---|---|---|

| 일반공모 청약 공고 | "발행회사" 홈페이지 | 2022년 03월 21일 |

| 배정 공고 | "대표주관회사" 홈페이지 | 2022년 03월 24일 |

| 주1) 본 증권신고서상의 공모 일정은 확정된 것이 아니며, 관계기관의 조정 또는 증권 신고서 수리과정에서 변경될 수 있습니다. 주2) "발행회사" 홈페이지 : http://www.dayouplus.co.kr 주3) "대표주관회사" 홈페이지 : http://www.db-fi.com |

2) 청약방법

가) 청약기간 : 2022년 03월 21일 ~ 2022년 03월 22일

나) 청약자는 청약취급처에서 요구하는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약증거금과 함께 청약취급처에 필요한 부수만큼을 제출하는 방법으로 청약합니다.

다) 청약자는 「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 합니다.

라) 청약자의 청약 시, 이중청약은 불가능하며, 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 합니다. 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개 청약처에 대한 복수청약은 불가능합니다.

마) 청약자의 청약분에 대하여는 청약당일의 영업개시시간 이후 16시00분까지 접수된 것에 한하여 배정합니다.

바) 청약금액의 단위 : "본 사채"의 최저 청약금액은 100만원으로 하며, 100만원 이상 1,000만원 미만은 100만원 단위, 1,000만원 이상 1억원 미만은 1,000만원 단위, 1억원 이상 10억원 미만은 5,000만원 단위, 10억원 이상 100억원 미만은 5억원 단위, 100억원 이상은 50억원 단위로 합니다. 일반공모의 1인당 최대 청약한도는 청약사무취급처별로 "본 사채" 발행금액의 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 봅니다.

사) 청약증거금: 청약금액의 100 %에 해당하는 금액

아) 청약증거금은 2022년 03월 24일에 본 사채의 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니합니다.

자) 초과 청약증거금이 있는 경우에는 이를 납입기일인 2022년 03월 24일에 청약사무취급처에서 반환합니다.

■ 청약사무취급처 및 청약방법

| 청약사무취급처 | 청약방법 | 청약기간 |

|---|---|---|

| DB금융투자(주) | 본ㆍ지점 직접 방문 / 홈페이지 및 HTS, MTS |

2022년 03월 21일 ~ 2022년 03월 22일 (청약종료일 16시까지) |

3) 배정방법

가) "대표주관회사"의 "총 청약금액"이 본 사채의 권면총액을 초과하는 경우, "대표주관회사"의 각 청약자에게 5사 6입을 원칙으로 안분하되, 잔여물량이 최소화되도록 합니다. 이후 최종 잔여 사채는 최대청약자부터 순차적으로 우선배정하되, 동 순위 최대청약자가 최종 잔여 사채보다 많은 경우에는 "대표주관회사"가 합리적으로 배정합니다.

나) 상기 배정에도 불구하고 청약미달분이 발생하는 경우 "대표주관회사"는 본 계약 제2조 제2항에 따라 "대표주관회사"의 인수물량 범위 내에서 자기책임하에 처리하기로 합니다.

다) 기관투자자(집합투자기구 포함) 및 기타 일반청약자 구분 없이 본 사채의 전자등록총액 내에서 배정합니다.

라) 배정단위는 10만원으로 합니다.

마) 청약결과 배정 공고: 일반공모 청약에 대한 배정결과, 각 청약단위에 대한 신주인수권부사채 배정금액은 2022년 03월 24일 "대표주관회사"의 인터넷 홈페이지에 게재함으로써 개별통지에 갈음합니다.

4) 투자설명서 교부

가) 본 사채에 투자하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 투자설명서를 교부 받아야 합니다.

- 교부장소: "대표주관회사"의 본점 및 지점

- 교부방법: "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법, 또는 "대표주관회사"의 홈페이지, HTS(Home Trading System), MTS(Mobile Trading System) 등을 통한 전자문서의 방법으로 교부합니다.

나) 기타사항

- 「자본시장과 금융투자업에 관한 법률」제124조의 규정에 따른 투자설명서를 교부할 책임은 "발행회사"와 "대표주관회사"에게 있으며, "본 사채"에 투자하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」제9조제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」제132조에 따라 투자설명서의 교부가 면제되는 자는 제외한다)는 청약 전 투자설명서를 교부 받아야 합니다.

- 본 사채 청약에 참여하고자 하는 투자자는 청약 전 반드시 투자설명서를 교부받은 후 교부확인서에 서명 또는 홈페이지에서 다운로드 받은 후 교부확인란에 체크하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위가 정하여 고시하는 방법으로 표시할 수 있습니다.

- 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위가 정하여 고시하는 방법으로 표시하지 않을 경우 투자자는 "본 사채"의 청약에 참여할 수 없습니다.

- 단, 전자문서의 방법으로 투자설명서를 교부 받고자 하는 투자자는 「자본시장과 금융투자업에 관한 법률」 제124조제1항 각호의 요건을 모두 충족하여야 합니다.

※ 관련법규

| 【자본시장과 금융투자업에 관한 법률】 제9조 (그 밖의 용어의 정의) ② 이 법에서 “임원”이란 이사 및 감사를 말한다. ③ 이 법에서 “사외이사”란 상시적인 업무에 종사하지 아니하는 사람으로서 「금융회사의 지배구조에 관한 법률」 제17조에 따라 선임되는 이사를 말한다. <개정 2015. 7. 31.> ④ 이 법에서 “투자권유”란 특정 투자자를 상대로 금융투자상품의 매매 또는 투자자문계약ㆍ투자일임계약ㆍ신탁계약(관리형신탁계약 및 투자성 없는 신탁계약을 제외한다)의 체결을 권유하는 것을 말한다. <개정 2013. 5. 28.> ⑤ 이 법에서 “전문투자자”란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009. 2. 3.> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다. <개정 2013. 5. 28.> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 “전자문서수신자”라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 |

| 【자본시장과 금융투자업에 관한 법률 시행령】 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009. 10. 1., 2010. 12. 7., 2013. 6. 21., 2013. 8. 27., 2016. 6. 28., 2016. 7. 28.> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 “대통령령으로 정하는 자”란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009. 7. 1., 2013. 6. 21., 2021. 1. 5.> 1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

다. 납입 및 청약증거금의 대체ㆍ반환

1) 납입장소: 신한은행 광산금융센터

2) 청약증거금의 대체ㆍ반환

가) 청약증거금: 청약금액의 100 %에 해당하는 금액

나) 청약증거금은 2022년 03월 24일에 본 사채의 납입금으로 대체 충당하며,

청약증거금에 대하여는 이자를 지급하지 아니합니다.

다) 초과 청약증거금이 있는 경우에는 이를 납입기일인 2022년 03월 24일에 청약

사무취급처에서 반환합니다.

라. 본 사채의 발행일

- 2022년 03월 24일

마. 증권의 교부

1) 신주인수권이 분리된 채권

가) 교부장소: 한국예탁결제원에 전자등록처리

2) 신주인수권증권

가) 교부장소: 한국예탁결제원에 전자등록처리

바. 상장신청 상장 예정일

| 구분 | 신주인수권이 분리된 채권 | 신주인수권증권 |

|---|---|---|

| 상장예정일 | 2022년 03월 24일 | 2022년 04월 07일 |

주) 본 증권신고서상의 공모 및 상장일정은 확정된 것이 아니며 관계기관의 조정 또는 증권신고서 수리과정에서 변경될 수 있습니다.

사. 그 밖의 중요한 사항

1) 본 증권신고서상의 공모 및 상장일정은 확정된 것이 아니며 관계기관의 조정 또는 증권신고서 수리과정에서 변경될 수 있습니다.

2) 「자본시장과 금융투자업에 관한 법률」제120조3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

3) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

5. 인수 등에 관한 사항

금번 (주)대유플러스 제12회 무보증 신주인수권부사채는 잔액인수방식으로 발행되며, 대표주관회사인 DB금융투자(주)는 「자본시장과 금융투자업에 관한 법률」상 증권의 인수 업무를 수행합니다.

| [제 12회] | (단위 :원) |

| 인수인 | 주소 | 인수금액 및 수수료율 | 인수조건 | ||

|---|---|---|---|---|---|

| 구분 | 명칭 | 인수금액 | 수수료율(%) | ||

| 대표주관회사 | DB금융투자(주) | 서울특별시 영등포구 국제금융로8길 32(여의도동) | 30,000,000,000 | - 대표주관수수료 : 0.3% - 기본 인수수수료 : 1.5% - 실권수수료 : 최종인수금액의 7.0% |

잔액인수 |

| 합계 | 30,000,000,000 | - | - | ||

| [사채관리회사] | |

| [제 12회] | (단위 :원) |

| 수탁회사 명칭 | 주소 | 위탁금액 및 수수료율 | |

|---|---|---|---|

| 위탁금액 | 수수료 | ||

| 흥국생명보험 주식회사 | 서울특별시 종로구 새문안로 68 (새문안로1가) | 30,000,000,000 | 33,000,000 |

"인수계약서"상의 특약사항은 다음과 같습니다.

| "발행회사"는 "본 사채"의 발행일로부터 만기상환일 이전까지 아래의 사항이 발생하였을 경우에는 지체 없이 "대표주관회사"에게 통보하여야 한다. 단, 공시되어 있는 경우 공시로 갈음한다. 1. "발행회사"의 주식이나 주식으로 전자등록할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회결의 등 내부결의가 있은 때 2. "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 3. "발행회사"의 영업의 일부 또는 전부의 변경 또는 정지 4. "발행회사"의 영업목적의 변경 5. 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 6. "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 "발행회사"의 조직에 관한 중대한 변경이 있는 때 7. "자산재평가법"에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 8. "발행회사" 자기자본의 100% 이상을 타 법인에 출자하는 내용의 이사회결의 등 내부 결의가 있는 때 9. "발행회사" 자기자본의 100% 이상의 차입 또는 기채를 그 내용으로 하는 이사회결의 등 내부 결의가 있는 때 10. "발행회사"가 다른 회사와 영업의 중요부분을 영업양수도하고자 하는 때 11. 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 |

II. 증권의 주요 권리내용

* 금번에 발행할 신주인수권증권은 전자증권제도 시행(시행일 : 2019.09.16)으로 인해 전자등록의 방법으로 발행될 예정이며, 상장과 동시에 유통될 예정입니다.

| 주식,사채등의 전자등록에 관한 법률 (시행일 : 2019.09.16) |

|

제25조(주식등의 신규 전자등록) 2. 「자본시장과 금융투자업에 관한 법률」에 따른 투자신탁의 수익권 또는 투자회사의 주식 3. 그 밖에 권리자 보호 및 건전한 거래질서의 유지를 위하여 신규 전자등록의 신청을 하도록 할 필요가 있는 주식등으로서 대통령령으로 정하는 주식등 ② 제1항을 위반하여 발행된 증권 또는 증서는 효력이 없다. ③ 이미 주권등이 발행된 주식등이 제25조부터 제27조까지의 규정에 따라 신규 전자등록된 경우 그 전자등록주식등에 대한 주권등은 기준일부터 그 효력을 잃는다. 다만, 기준일 당시 「민사소송법」에 따른 공시최고절차가 계속 중이었던 주권등은 그 주권등에 대한 제권판결의 확정, 그 밖에 이와 비슷한 사유가 발생한 날부터 효력을 잃는다. |

1. 사채의 명칭, 이자율 및 만기에 관한 사항

| (단위 : 백만원, %) |

| 회차 | 금액 | 연리이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제12회 무보증 신주인수권부사채 |

30,000 | 2.0% | 2025년 03월 24일 | 3. 사채권자의 조기상환 청구권(Put Option) 참조 |

| 주1) | 상기 연리이자율 2.0%는 표면금리를 의미하며, 본 신주인수권부사채의 만기보장수익률(YTM) 및 조기상환수익률(YTP)은 3개월 복리 연 4.0%입니다. |

| 주2) | 당사가 발행하는 제12회 무보증 사채는 무기명식 이권부 무보증 신주인수권부사채입니다. |

2. 신주인수권의 내용 등

가. 신주인수권의 내용

| (단위 : 원) |

| 항 목 | 내 용 | |

|---|---|---|

| 신주인수권행사로 인해 발행할 주식의 내용 |

주식의 종류 및 내용 | 대유플러스(주) 기명식 보통주 |

| 특수한 권리 등 부여 | - | |

| 신주인수권 행사비율(%) |

1) "본 사채"는 분리형 신주인수권부사채로 "현금납입" 또는 "사채대용납입" 모두 가능합니다.

|

|

| 신주인수권 행사가액 | 기준주가 | 1,260원 |

| 할인율(%) | 0.00% | |

| 행사가액 | 1,260원(확정) | |

| 산출근거 |

"본 사채" 발행을 위한"발행회사"의 이사회결의일(2022년 03월 07일) 전일을 기산일로 하여 소급하여 산정한 다음 각목의 가격 중 가장 낮은 가격을 기준주가로 하여, 기준주가의 100%에 해당하는 가격을 행사가액으로 하되, 원단위 미만은 절상합니다. 단, 행사가액이 "발행회사"의 보통주의 액면가 미만일 경우에는 "발행회사"의 보통주의 액면가를 행사가액으로 합니다. 2) "발행회사"의 보통주의 최근일 "가중산술평균주가" 3) "발행회사"의 보통주의 "본 사채" 청약기간 개시일 전 제3거래일 "가중산술평균주가" |

|

| 신주인수권 행사로 발행되는 신주의 주금납입방법 | 현금납입 및 사채대용납입 | |

| 신주인수권 행사가액의 조정방법 |

조정방법 |

가) "본 사채"의 신주인수권증권 보유자가 신주인수권 행사청구를 하기 전에 "발행회사"가 아래 (i) 또는 (ii)의 발행 당시 "시가"를 하회하는 발행가액으로 (i) 유상증자, 주식배당, 준비금의 자본전입 등으로 주식을 발행하거나, (ii) 신주인수권 또는 신주인수권이나 신주전환권이 부착된 회사채의 발행 등으로 신주인수권을 부여하는 증권을 발행하여 그 행사가액 조정에 관한 사항이 발생하는 경우에는 다음과 같이 행사가액을 조정합니다. 본 사유에 따른 "행사가액"의 조정일은 (i)의 경우 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주의 발행일로 하며, (ii)의 경우 해당 증권의 발행일로 합니다. - 아 래 - 2023년 06월 24일, 2023년 09월 24일, 2023년 12월 24일, 2024년 03월 24일, 2024년 06월 24일, 2024년 09월 24일, 2024년 12월 24일.

- 아 래 - |

| 공시방법 | 행사가액이 조정될 경우에 "발행회사"는 "금융위원회", "한국거래소", "한국예탁결제원" 및 "대표주관회사"에게 공시 또는 통보하여야 합니다. | |

| 기타 신주인수권의 조건 | 동일인이 2 이상의 신주인수권증권으로 신주인수권 행사청구 시에는 행사비율을 반영하여 산정한 각 "신주인수권증권"에 부여된 "신주인수권"을 합산하되, 합산 후 소수점 이하의 신주인수권은 절사합니다. | |

| 주) | 상기 신주인수권 행사가액은 확정 행사가액입니다. |

■ 행사가액 산정표

| (이사회결의 전일기준: 2022년 03월 04일) | (단위 : 원, 주) |

| 일자 | 거래량(주) | 거래대금(원) |

|---|---|---|

| 2022/03/04 |

765,566 | 987,742,255 |

| 2022/03/03 |

795,020 | 1,039,049,220 |

| 2022/03/02 | 613,058 | 790,672,890 |

| 2022/02/28 | 1,005,624 | 1,288,949,285 |

| 2022/02/25 | 1,003,214 | 1,293,081,195 |

| 2022/02/24 | 1,676,267 | 2,156,647,885 |

| 2022/02/23 | 938,315 | 1,238,202,345 |

| 2022/02/22 | 1,896,806 | 2,504,056,915 |

| 2022/02/21 | 1,550,419 | 2,112,514,435 |

| 2022/02/18 | 1,661,728 | 2,304,467,705 |

| 2022/02/17 | 3,590,598 | 5,063,174,200 |

| 2022/02/16 | 2,510,677 | 3,581,013,675 |

| 2022/02/15 | 5,703,503 | 8,144,590,675 |

| 2022/02/14 | 3,884,848 | 5,507,874,765 |

| 2022/02/11 | 16,609,201 | 23,907,817,095 |

| 2022/02/10 | 1,340,506 | 1,853,704,320 |

| 2022/02/09 | 5,980,868 | 8,469,068,550 |

| 2022/02/08 | 2,290,507 | 3,194,010,475 |

| 2022/02/07 | 2,357,192 | 3,328,487,055 |

| 1개월 가중산술평균주가(A) | 1,403원 | - |

| 1주일 가중산술평균주가(B) | 1,291원 | - |

| 최근일 가중산술평균주가(C) | 1,291원 | - |

| A, B, C의 산술평균 (D=(A+B+C)/3) | 1,328원 | - |

| 청약 3거래일전 가중산술평균주가 (E) | 1,260원 | 주1) |

| 기준주가 (F = MIN[C,D,E]) | 1,260원 | - |

| 액면가 (G) | 500원 | 주2) |

| 행사가액 (H = MAX[F×100%, G]) | 1,260원 | 주3) |

| 주1) | 2022년 03월 16일 확정되었습니다. |

| 주2) | 행사가액이 액면가 미만인 경우 행사가액 = 액면가액 |

| 주3) | 원단위 미만 절상 |

나. 신주인수권의 행사절차 등

| 항 목 | 내 용 | |

|---|---|---|

| 신주인수권 행사기간 | 시작일 | 2022년 06월 24일 |

| 종료일 | 2025년 02월 24일 | |

| 신주인수권 행사장소 | 하나은행 증권대행부 | |

| 신주인수권 행사로 발행되는 신주의 주금납입장소 |

신한은행 광산금융센터 | |

| 신주인수권의 행사방법 및 절차 | 사채권자가 고객계좌에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 행사청구하고, 자기계좌에 전자등록된 경우에는 한국예탁결제원에 행사청구하면, 한국예탁결제원이 이를 취합하여 청구장소에 행사청구합니다. | |

상법상 신주인수권의 행사방법 및 절차 관련 조항은 아래와 같습니다.

| 제516조의9(신주인수권의 행사) ① 신주인수권을 행사하려는 자는 청구서 2통을 회사에 제출하고, 신주의 발행가액의 전액을 납입하여야 한다. ② 제1항의 규정에 의하여 청구서를 제출하는 경우에 신주인수권증권이 발행된 때에는 신주인수권증권을 첨부하고, 이를 발행하지 아니한 때에는 채권을 제시하여야 한다. 다만, 제478조제3항 또는 제516조의7에 따라 채권(債券)이나 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록부에 채권(債權)이나 신주인수권을 등록한 경우에는 그 채권이나 신주인수권을 증명할 수 있는 자료를 첨부하여 회사에 제출하여야 한다. ③ 제1항의 납입은 채권 또는 신주인수권증권에 기재한 은행 기타 금융기관의 납입장소에서 하여야 한다. ④ 제302조제1항의 규정은 제1항의 청구서에, 제306조 및 제318조의 규정은 제3항의 납입을 맡은 은행 기타 금융기관에 이를 준용한다. |

다. 기타 신주인수권에 관한 사항

1) 신주인수권 행사의 효력발생 시기

상기 "나. 신주인수권의 행사절차 등"에 따라 신주인수권 행사 청구서와 당해 신주인수권증권을 제출하고, 신주인수대금을 "현금납입" 또는 "대용납입" 한 때에 신주인수권행사의 효력이 발생합니다.

2) 신주인수권 행사로 인하여 발행된 주식의 최초 배당금 및 이자

신주인수권 행사로 인하여 발행된 주식에 대한 이익의 배당에 관하여는 신주인수권행사를 청구한 때가 속하는 영업년도의 직전 영업년도말에 행사된 것으로 봅니다. "본 사채"의 이자는 신주인수권의 행사로 인하여 영향을 받지 않으며, 대용납입한 사채권에 대하여 신주인수권 행사일이 이자지급기일 이전인 경우, 직전 이자지급기일 이후 발생한 이자는 지급하지 아니합니다.

3) 배정

본 신주인수권부사채는 "신주인수권증권" 과 신주인수권이 분리된 "채권"이 각각 유통되는 분리형 신주인수권부사채이므로 본 신주인수권부사채의 청약에 참여하여 상기 "가. 신주인수권의 내용 등"을 통해 본 신주인수권부사채를 배정 받은 각 청약자는배정금액에 상당하는 "채권" 과 그 배정금액을 행사가액으로 나누어 산정 된 수량의 신주인수권증권을 동시에 배정 받습니다. 단, 각 청약자에게 배정 될 신주인수권증권수량의 산정 시, 소수점 이하는 절사하며, 발행하지 않습니다.

4) 상장

본 신주인수권부사채의 신주인수증권이 분리된 "채권"은 2022년 03월 24일에 한국거래소 해당 시장에 상장되며, "신주인수권증권"은 2022년 04월 07일에 한국거래소 해당 시장에 상장될 예정입니다.

5) 미발행 주식의 보유

"발행회사"는 신주인수권의 보유자가 신주인수권 행사청구를 할 수 있는 기간이 종료될 때까지 회사가 발행할 주식의 총수 중 신주인수권 행사로 인하여 발행될 주식수를 미발행 주식으로 보유하여야 합니다.

6) "발행회사"는 신주인수권 행사에 의한 증자 등기를 명의개서대리인인 하나은행 증권대행부와 협의하여 행사일부터 2주간 내에 합니다.

7) 신주 상장 방법

"발행회사"는 명의개서대리인인 하나은행 증권대행부와 협의하여 신주인수권 행사로 발행되는 주식을 신주인수권 행사 청구서 제출일 및 신주인수대금 납입일로부터 1개월 내에 상장 완료할 예정입니다. 단, 명의개서대행기관인 하나은행 증권대행부와 한국거래소 등 유관기관의 협의에 따라 연장될 수 있습니다.

8) 신주인수권 행사가액이 조정될 경우에 "발행회사"는 금융위원회, 한국거래소, 한국예탁결제원 및 "대표주관회사"에게 통보합니다.

9) 신주인수권증권의 양도여부

분리된 신주인수권증권을 양도하는 것이 가능합니다.

10) 정관상 신주인수권부사채에 관한 사항 등

|

제 13 조 (신주인수권부사채의 발행) ① 이 회사는 다음 각 호의 어느 하나에 해당하는 경우 이사회 결의로 주주 외의 자에게 신주인수권부사채를 발행할 수 있다. 1. 사채의 액면총액이 1,500억 원을 초과하지 않는 범위내에서 일반 공모 방법으로 2. 사채의 액면총액이 1,500억 원을 초과하지 않는 범위내에서 긴급한 자금조달을 4. 경영상 필요로 외국인투자촉진법에 의한 외국인투자를 위하여 신주인수권부사 5. 신기술의 도입, 재무구조의 개선 등 회사의 경영상 목적을 달성하기 위하여 신주 ② 신주인수를 청구할 수 있는 금액은 사채의 액면총액을 초과하지 않는 범위 내에서 이사회가 정한다. ③ 신주인수권의 행사로 발행하는 주식은 보통주식으로 하고, 그 발행가액은 액면금액 또는 그 이상의 가액으로 사채발행 시 이사회가 정한다. ④ 신주인수권을 행사할 수 있는 기간은 당해사채의 발행일후 1월이 경과한 날로부터 그 상환기일의 직전일까지로 한다. 그러나 위 기간 내에서 이사회의 결의로써 신주인수권의 행사 기간을 조정할 수 있다. ⑤ 신주인수권의 행사로 인하여 발행하는 주식에 대한 이익의 배당에 관하여는 제 9 조의 규정을 준용한다. |

3. 사채권자의 조기상환 청구권(Put Option)

사채권자는 "본 사채" 발행일로부터 1.5년이 경과하는 날 및 그 이후 매 3개월마다 다음 각 목의 방법으로 조기상환을 청구할 수 있습니다. 조기상환기일에 적용되는 조기상환수익률(YTP)는 연 4.0%로 하고 3개월 복리로 계산하되, 사채권자가 조기상환청구권을 행사할 수 있는 조기상환기일 및 이에 따라 계산된 구체적인 조기상환율은 다음과 같습니다.

|

구분 |

조기상환 청구기간 |

조기상환지급일 |

조기상환율 |

|

|---|---|---|---|---|

|

FROM |

TO |

|||

|

1차 |

2023-07-26 |

2023-08-25 |

2023-09-24 |

103.0760% |

|

2차 |

2023-10-25 |

2023-11-24 |

2023-12-24 |

103.6067% |

|

3차 |

2024-01-24 |

2024-02-23 |

2024-03-24 |

104.1428% |

|

4차 |

2024-04-25 |

2024-05-25 |

2024-06-24 |

104.6842% |

|

5차 |

2024-07-26 |

2024-08-25 |

2024-09-24 |

105.2311% |

|

6차 |

2024-10-25 |

2024-11-24 |

2024-12-24 |

105.7834% |

가. 조기상환청구금액: 각 전자등록금액의 100%

나. 청구기간 및 청구방법: 사채권자는 조기상환기일 전 60일 이후부터 조기상환기일 전 30일까지의 기간에 사채권자가 고객계좌에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 조기상환을 청구하고 자기계좌에 전자등록된 경우에는 한국예탁결제원에 조기상환을 청구하면 한국예탁결제원이 이를 취합하여 청구장소에 조기상환 청구합니다.

다. 청구장소: "발행회사"의 본점

라. 지급장소: 하나은행 광산금융센터

마. 지급일: 각 조기상환기일

바. 지급금액: 전자등록금액에 상기에 명기된 조기상환수익율을 3개월 복리로 적용한 금액을 일시상환하되, 원미만은 절사합니다. 다만, 조기상환기일이 은행의 휴업일에 해당하는 경우, 그 다음 영업일을 조기상환기일로 하고, 조기상환기일 이후에는 이자를 계산하지 아니합니다.

사. 사채의 원금 전액이 조기상환되더라도 신주인수권증권에는 영향을 미치지 아니하며, 본 항에 따라 본사채의 원금 일부 또는 전부를 상환하는 경우, "발행회사"는 해당 사채의 조기상환에 관한 사항을 "한국예탁결제원"에 통보하여야 합니다.

4. 발행회사의 중도상환(Call Option)을 청구할 수 있는 권리 내용

본 신주인수권부사채에는 발행회사가 중도상환(Call Option)을 청구할 수 있는 권리가 부여되어 있지 않습니다.

5. 발행회사의 기한의 이익 상실 사유

당사와 흥국생명보험(주) 간 체결한 사채관리계약 상 기한의 이익 상실에 관한 조항은 다음과 같습니다. 기타 자세한 사항은 사채관리계약서를 참고하시기 바랍니다.

|

가. 기한의 이익 상실 (1) 기한의 이익의 즉시상실: "발행회사"에 대하여 다음 중 어느 하나의 사유가 발생한 경우 "발행회사"는 즉시 본 사채에 대한 기한의 이익을 상실하며, "발행회사"는 이 사실을 공고하고 자신이 알고 있는 사채권자 및 사채관리회사에 이 사실을 통지하여야 한다. (가) "발행회사"("발행회사"의 청산인이나 "발행회사"의 이사를 포함)이 "발행회사"에 대한 파산 또는 회생절차개시의 신청을 한 경우 (나) "발행회사"("발행회사"의 청산인이나 "발행회사"의 이사를 포함) 이외의 제 3 자가 "발행회사"에 대한 파산 또는 회생절차개시의 신청을 하고, "발행회사"가 이에 동의("발행회사" 또는 그 대표자가 법원의 심문에서 동의 의사를 표명한 경우 포함)하거나 위 제 3 자에 의한 해당 신청이 있은 후 10 일 이내에 그 신청이 취하 되거나 법원의 기각 결정이 내려지지 아니한 경우, 이 경우 "발행회사"의 동의가 있는 경우에는 그 동의 의사가 법원에 제출된 시점(심문시 동의 의사 표명이 있는 경우에는 해당 심문 종결시)을 , 기타의 경우에는 제 3 자에 의한 신청일로부터 10 일이 도과된 때를 각 그 기준으로 하되 후자의 경우 그 기간 도과 전에 법원에 의한 파산이나 회생 관련 보전처분이나 절차중지명령 또는 회생절차개시결정이나 파산선고가 내려지면 그 때를 기준으로 한다. (다) "발행회사"에게 존립기간의 만료 등 정관으로 정한 해산사유의 발생, 법원의 해산명령 또는 해산판결, 주주총회의 해산결의가 있는 경우 (라) "발행회사"가 휴업 또는 폐업하는 경우(단, 노동쟁의로 인한 일시적인 휴업은 제외한다.) (마) "발행회사"가 발행, 배서, 보증, 인수한 어음 또는 수표가 부도처리 되거나 기타의 이유로 은행거래 또는 당좌거래가 정지된 때와 "발행회사"에게 금융결제원(기타 어음교환소의 역할을 하는 기관을 포함한다)의 거래정지처분이 있는 때 및 채무 채무불이행명부등재 신청이 있는 때 등 "발행회사"가 지급불능 또는 지급정지의 상태에 이른 것으로 인정되는 경우 (바) "본 사채"의 만기가 도래하였음에도 "발행회사"가 그 정해진 원리금 지급의무를 해태하는 경우 (사) "발행회사"의 부채총액이 자산총액을 초과하여 채권금융기관이 상환기일 연장, 원리금감면, 대출금의 출자전환 기타 이에 준하는 방법으로 채권을 재조정할 필요가 있다고 인정되는 경우 (아) 감독관청으로부터 "발행회사"의 중요한 영업의 정지 또는 취소가 있는 경우 (자) "발행회사"가 기업구조조정촉진법에 따라 주채권은행으로부터 부실징후기업에 해당한다는 통보를 받거나 동법 제 4 조 제 4 항 각 호의 관리절차의 개시를 신청한 경우(법률의 제정 또는 개정 등으로 인하여 이와 유사한 공적·사적 절차가 개시된 경우 및 개시의 신청이 있은 때를 포함한다) (차) "발행회사"가 "본 사채" 이외의 사채에 관하여 기한의 이익을 상실한 경우 (카) 기타 사정으로"발행회사"의 경영상 중대한 영향을 미치는 사항이 발생하여 "발행회사"가 "본 사채 조건"상의 의무를 이행할 수 없다고 "사채권리회사"가 합리적으로 판단하는 경우 |

6. 사채의 관리에 관한 사항

당사는 본 신주인수권부사채의 발행과 관련하여 흥국생명보험(주)과 사채관리계약을 체결하였으며, 사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반할 경우 본 신주인수권부사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 해당 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실사유, 아래의 사채관리회사에 관한 내용 및 본 사채의 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다.

| (2) 기한의 이익 상실 선언에 의한 기한의 이익의 상실: 다음 중 어느 하나의 사유가 발생한 경우에 본 사채의 사채권자 및 "사채관리회사"는 사채권자집회의 결의에 따라 "발행회사"에 대한 서면통지를 함으로써 "발행회사"가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있다. (가) 원금의 일부를 상환하여야 할 의무 또는 기한이 도래한 이자지급 의무를 불이행하여, 통지한 변제유예기간 내에 변제하지 못한 경우 (나) 가) 본 사채에 의한 채무를 제외한 "발행회사"의 채무 중 원금 삼백억원(₩30,000,000,000) 이상의 채무에 대하여, 만기에 지급이 해태된 경우 또는 의무불이행으로 인하여 기한의 이익이 상실된 경우 또는 당해 채무에 관한 의무 불이행으로 관련 담보가 실행된 경우 (다) "발행회사"의 재산의 전부 또는 중요부분에 압류명령이 결정된 경우 또는 임의경매가 개시된 경우 (라) "발행회사"가 제2-2 조 제1 항, 제2-3 조, 제2-4 조 제1 항 및 제2 항, 제2-5 조의 의무를 위반한 경우, (본 의무 위반의 판단 기준은 당해 발행회사의 분기, 반기 또는 회계연도 전체에 대한 각 보고서 기재를 기준으로 하되 그보다 더 최근의 일시에 의한 발행회사 서류에 따를 때 그 위반이 인정되는 경우 그에 의할 수 있다.) (마) "발행회사"의 재산의 전부 또는 중요부분에 대하여 가압류, 가처분이 선고되고, 90일 이내에 취소되지 않은 경우 (바) "발행회사"가 라) 기재 각 의무를 제외한 "본 계약"상의 의무의 이행 또는 준수를 해태한 경우로서, 그 치유가 불가능한 경우 또는 치유가 가능한 경우에는 "사채관리회사"나 사채권자가 사채권자집회의 결의, 또는 단독 또는 공동으로 "본 사채의 미상환잔액"의 3 분의 1 이상을 보유한 사채권자의 동의를 얻어 "발행회사"에게 이러한 해태의 치유를 구하는 통지를 한 후 90 일이 경과하여도 당해 해태가 치유되지 아니한 경우 (사) 상기(다) 또는(마)의 "발행회사" 재산의 전부 또는 중요부분이라 함은 "발행회사"가 사실상 영업이 불가능할 정도의 주요 재산에 대한 압류 등을 말한다. (3) 사채권자가 상기 제(2)에 따라 기한의 이익 상실 선언을 한 경우 및 제(2)의 (바)에 따라 해태의 치유를 구하는 청구를 하는 경우에는 즉시 "사채관리회사"에게도 통지하여야 한다. (4) 상기 제(1) 및 제(2)에 따라 기한의 이익이 상실되면 "발행회사"는 원금전액과 기한의 이익이 상실된 날까지 발생한 이자 중 미지급액을 즉시 변제하여야 한다. 나. 기한의 이익 상실에 대한 원인사유의 불발생 간주 (1) 사채권자는 다음 중 어느 하나의 요건을 충족할 경우 "발행회사" 및 "사채관리회사"에게 서면으로 통지함으로써 기 발생한 기한이익상실 원인사유를 발생하지 않은 것으로 간주할 수 있다. 단, 가. (2) (가)의 경우에는(가)에 정해진 방법에 의하여서만 이를 행할 수 있다. (가) 사채권자집회의 결의가 있는 경우 (나) 단독 또는 공동으로'본 사채의 미상환잔액'의 3분의 2이상을 보유한 사채권자의 동의가 있는 경우 (2) (1)에 따른'기한의 이익 상실에 대한 원인 사유 불발생 간주'는 다른'기한이익상실 원인사유'또는 새로 발생하는'기한이익상실 원인사유'에 영향을 미치지 아니한다. 다. 기한의 이익 상실의 취소 사채권자는 다음의 요건이 모두 충족된 경우에는 사채권자집회의 결의를 얻어 "발행회사" 및 "사채관리회사"에게 서면으로 통지함으로써 기한이익상실을 취소할 수 있다. (가) 기한이익상실로 인하여 지급기일이 도래한 것으로 간주되는 원리금지급채무를 제외하고, 모든"기한이익상실사유" 또는"기한이익상실 원인사유"가 치유되거나 불발생한 것으로 간주될 것 (나) ㉠지급기일이 경과한 이자 및 이에 대한 제2-1조 제3항의 연체이자(기한이익상실선언으로 인하여 지급하여야 할 이자는 제외한다) 및 ㉡"기한이익상실사유" 또는 "기한이익상실 원인사유"의 발생과 관련하여"을"이 지출하였거나 지출할 비용의 상환을 하기에 충분한 금액을 "사채관리회사"에게 지급하거나 예치할 것 라. 기한의 이익 상실과 관련된 기타 구제 방법 "사채관리회사"는 사채권자집회의 결의를 얻어 다음 중 어느 하나의 조치로써 가. (2)에 의한 기한의 이익 상실 선언에 갈음하거나 이와 병행할 수 있다. (가) 본 사채에 대한 보증 또는 담보의 요구 (나) 기타 본 사채의 원리금 지급 및 본계약상의 의무의 이행을 강제하기에 필요하거나 적절한 조치 마. "발행회사"는 기한의 이익이 상실된 날의 다음날부터 실제로 상환대금을 지급하는 날까지 위 제10항에서 정한 연체이율을 적용하며 계산된 연체이자를 지급하여야 한다. |

나. 사채관리회사의 의무 및 책임

| 1. "발행회사"가 "사채관리회사'에게 제공하는 보고서, 서류, 통지를 신뢰함에 대하여 "사채관리회사"에게 과실이 있지 아니하다. 다만, "사채관리회사"가 그 내용상 오류를 알고 있었던 경우이거나 중과실로 이를 알지 못한 경우에는 그렇지 아니 하며, 본계약에 따라"발행회사"가 "사채관리회사"에게 제출한 보고서, 서류, 통지 기재 자체로서 '기한이익상실사유' 또는 '기한이익상실 원인사유'의 발생이나 기타 "발행회사"의 본계약 위반이 명백한 경우에는, 실제로 "사채관리회사"가 위의 사유 또는 위반을 알았는가를 불문하고 그러한 보고서, 서류, 통지 수령일의 익일로부터 7일이 경과하면 이를 알고 있는 것으로 간주한다. 2. "사채관리회사"는 선량한 관리자의 주의로써"본 계약"상의 권한을 행사하고 의무를 이행하여야 한다. 3. "사채관리회사"는 제1항의 규정과 관련하여 고의 또는 중과실로 인하여 발생하는 손해에 대하여 배상책임이 있다. |

다. 사채관리회사의 사임

|

1. "사채관리회사"는 "본 계약"의 체결 이후 「상법시행령」제27조 각호의 이익충돌사유가 발생한 경우에는 그 사유의 발생일로부터 30일 이내에 사임하여야 한다. "사채관리회사"가 사임하지 아니하는 경우에는 각 사채권자는 법원에 "사채관리회사"의 해임과 사무승계자의 선임을 청구할 수 있다. 다만, 새로운 사채관리회사가 선임되기까지 "사채관리회사"의 사임은 효력을 갖지 못하고 "사채관리회사"는 그 의무를 계속하여야 하며, 이와 관련하여 "사채관리회사"는 자신의 책임으로 이익 상충 및 정보교류차단을 위한 적절한 조치를 취하여야 하고, 그 위반시 이에 따른 책임을 부담한다. 만일, 새로운 사채관리회사의 선임에 따라 추가 되는 비용이 있는 경우 이는 "사채관리회사"의 부담으로 한다. |

라. 사채관리회사인 흥국생명보험(주)은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 본 사채의 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다.

III. 투자위험요소

1. 사업위험

|

가. 글로벌 경기 불확실성에 따른 위험 |

당사는 국내외에서 자동차부품사업, 가전사업, 정보통신사업을 영위하고 있고, 동 산업은 세계 경제 성장률, 환율 등 경기 변동과 밀접한 관계를 맺고 있습니다.

증권신고서 제출일 현재, 코로나19 우려가 아시아 지역을 넘어 글로벌 전 지역으로 퍼지며 판데믹(Pandemic: 전염병의 전세계적 확산) 리스크가 글로벌 경제 전망에 영향을 미치고 있습니다. IMF는 현 사태가 글로벌 경제 성장에 미치는 악영향이 명확하며 기존 성장률 전망을 하향할 가능성이 높다고 언급하였습니다.

신종 COVID-19 바이러스는 2019년 말 처음 발생 후 확산 중인 급성 호흡기 질환으로, 감염 확산세가 전세계로 이어지면서 2020년 초에는 세계보건기구(WHO)가 감염병 경보를 최고 단계인 6단계로 상향 조정하며 '세계적 대유행(Pandemic)'으로 지정하였습니다. 세계 각국은 백신개발과 COVID-19 확산 방지에 총력을 다하고 있으나, 변이 발생 및 재확산 수준이 높아짐에 따라 세계적 대유행 수준이 쉽게 잡히지 않고 있습니다.

이에 정책 당국은 강도 높은 경기부양책 및 자본시장 안정화 대책 등으로 실물 시장과 금융 시장에 전례 없는 지원을 하고 있습니다. 다만, COVID-19으로 인한 경제활동 둔화가 장기화될 경우, 소비 위축 및 투자 이연등에 따른 경기 침체 가능성이 높아질 수 있습니다. COVID-19로 인한 글로벌 경기 침체 등의 경기 변동성은 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. IMF가 2022년 1월 수정발표한 2021년 및 2022년 전세계 경제성장률 추정치는 다음과 같습니다.

| [ 세계 경제 성장률 전망치 ] |

| (단위: %) |

| 경제성장률 | 2020년 | 2021년 | 2022년 | ||

|---|---|---|---|---|---|

| 전망 ('22.01월 기준) |

조정폭 ('21.10월 대비) |

전망 ('22.01월 기준) |

조정폭 ('21.10월 대비) |

||

| 세계 | -3.1 | 5.9 | - | 4.4 | -0.5 |

| 선진국 | -4.5 | 5.0 | -0.2 | 3.9 | -0.5 |

| 미국 | -3.4 | 5.6 | -0.4 | 4.0 | -1.2 |

| 유로존 | -6.3 | 5.2 | 0.2 | 3.9 | -0.4 |

| 일본 | -4.7 | 1.6 | -0.8 | 1.6 | -1.6 |

| 신흥개도국 | -2.1 | 6.5 | 0.1 | 4.8 | -0.3 |

| 중국 | 2.3 | 8.1 | 0.1 | 4.8 | -0.8 |

| 인도 | -7.3 | 9.5 | - | 9.0 | 0.5 |

| 한국 | -0.9 | 4.0 | -0.3 | 3.0 | -0.3 |

| 출처: IMF(World Economic Outlook) |

| 주) 전년동기 대비 |

IMF가 2022년 01월 발표한 World Economic Outlook에 따르면, 2021년 세계경제성장률 전망치는 2021년 10월 전망과 동일한 5.9%로 예상하고 있으며, 2022년 세계경제성장률 전망치는 2021년 10월 예상한 4.9%보다 0.5%p하락한 4.4%로 추정하고 있습니다. 이는 선진국들을 중심으로 진행된 재정 확대 정책과 백신 보급의 가속화로 인한 것으로 추정되며, 백신접종, 정책지원 격차로 국가간 불균등 회복은 지속될 것으로 예상됩니다. 2022년 상반기 이후부터는 경제 회복 모멘텀이 소폭 강화될 것으로 예상되지만, 여전히 COVID-19 이전 성장경로를 하회할 전망입니다.

국가별 전망을 살펴보면, 선진국의 2021년 경제성장률 전망은 2021년 10월 예상한 전망치 대비 0.2%p 하락한 5.0%, 신흥개도국의 2021년 경제성장률 전망은 2021년 10월 예상한 전망치 대비 0.1%p 증가한 6.5%로 상향 조정되었습니다.선진국의 경우 공급망 차질에 따른 미국 성장률 대폭 하락, 독일 제조업 중간재 부족, 일본 코로나 확산 등으로 회복세가 둔화되며 전망치가 하향조정되었습니다. 신흥개도국은 중국의 긴축재정과 아세안의 코로나 확산에도 불구하고 라틴아메리카, 중동, 중앙아시아, 아프리카 등의 원자재 수출증가로 성장률은 소폭 상승하였습니다.

한편, 한국은행은 매 3개월 마다 발표하는 경제전망보고서를 통해, 국내 경제성장률을 전망하고 있습니다. 2021년 11월 한국은행 경제전망보고서에 따르면 최근 국내외 여건변화 등을 감안할 때, 경제성장률은 2021년 4.0%, 2022년 3.0% 수준을 나타낼 것으로 전망됩니다. 코로나19 사태의 향후 전개양상과 관련하여 성장경로의 불확실성이 높은 상황으로 전망하였습니다.

| [세계 경제성장률 전망] | |

| (단위:%) | |

| 구분 | 전망시점 | 2020 | 2021(E) | 2022(E) |

|---|---|---|---|---|

| IMF | 2021.10 | -3.1 | 5.9 | 4.9 |

| (선진국) | 2021.10 | -4.5 | 5.2 | 4.5 |

| (신흥국) | 2021.10 | -2.1 | 6.4 | 5.1 |

| OECD | 2021.09 | -3.4 | 5.7 | 4.5 |

| Global Insight | 2021.10 | -3.4 | 5.5 | 4.3 |

| 6개 IB 평균 | 2021.10 | -3.3 | 6.0 | 4.5 |

| 출처 : 한국은행 경제전망 보고서(2021년 11월) |

| [국내 경제성장률 전망] | |

| (단위:%) | |

| 구분 | 전망시점 | 2021(E) | 2022(E) |

|---|---|---|---|

| 한국은행 | 2021.11 | 4.0 | 3.0 |

| 출처 : 한국은행 경제전망 보고서(2021년 11월) |

2021년 11월 발간된 한국은행 경제전망 보고서에 따르면 국내경제는 글로벌 경기회복 등으로 수출과 설비투자의 호조가 이어지는 가운데 민간소비도 개선흐름을 보이면서 회복세가 확대될 전망입니다. 또한, 소비자물가 상승률은 2021년 중 2.3%, 2022년에는 2.0%를 나타낼 것으로 전망됩니다. 경상수지는 2021년 및 2022년 중 각각 920억달러 및 750억달러 흑자를 기록할 것으로 예상하고 있습니다. 향후 코로나19 전개양상 및 백신보급 상황 등에 따라 성장경로의 불확실성이 높은 상황이라고 밝혔습니다.

이러한 상황에서 2022년 2월 24일 러시아는 우크라이나를 침공했습니다. 러시아는 2022년 2월 21일 동부 우크라이나의 돈바스 지역에 군대를 진주시켰으며, 삼일 뒤인 2022년 2월 24일, 전면적인 침공을 개시했습니다. 러시아는 우크라이나의 수도 키예프를 비롯한 우크라이나 전역에 미사일을 발사했으며, 우크라이나 전역으로 지상군이 투입되었습니다. 바이든 대통령은 러시아의 기습 공격을 "정당한 이유 없는 공격", "계획된 전쟁"으로 규정하고 동맹과 함께 제재를 추가로 부과할 것이라고 예고했습니다. 러시아와 우크라이나는 세계 4대 곡물수출국인 데다 러시아가 유럽으로 향하는 천연가스 대부분을 공급한다는 점에서 양측의 군사충돌이 전 세계적으로 에너지, 곡물 등 원자재 가격의 가파른 상승을 일으킬 것이라는 전망이 높습니다. 증권신고서 제출일 현재 해당 이벤트가 당사에 직접적으로 영향을 미칠지 여부는 미지수이지만, 대부분의 원재재 가격이 빠르게 상승하고 있어 이에 따른 당사의 수익성에 영향이 있을 수 있습니다. 따라서 투자자께서는 상기 이벤트가 당사 및 당사가 영위하는 사업에 미칠 미칠 영향에 대해 면밀히 검토하시기 바랍니다.

최근 국내외 경제는 코로나19로 인해 위축되어있던 경기가 회복되기 있는 상황이지만, 불확실성 또한 상존하고 있는 상황입니다. 팬데믹으로 인해 크게 위축되고 있습니다. 코로나19 사태 외에도 미국의 보호무역주의 강화, 중동의 지리적 긴장감 고조, 브렉시트 이슈, 러시아-우크라이나 사태 등 대외적 요인들이 경기 하방 압력을 높일 것으로 예상됩니다. 향후 정부의 정책 방향에 따라 경기 정상화 여부와 속도가 달라질 수 있으며 글로벌 수요 둔화가 예상과 달리 지연될 경우 민간소비 위축, 설비투자 지연, 수출 감소 등으로 국내외 경기는 물론 궁극적으로 당사가 영위하는 사업 및 당사 재무 상황에 부정적 영향을 미칠 가능성이 높습니다.

2021년 말부터 전세계적으로 백신 유통 및 접종이 진행되고 있으나, 최근 오미크론 변이 바이러스로 코로나 19 확진자 수는 큰폭으로 증가하였습니다. 그로 인한 실제 경기회복 및 주식시장에 대한 영향은 예측이 불가한 바 경기둔화로 인한 소비와 투자의 위축이 길어질 수 있습니다. 코로나19의 여파가 향후 언제까지 더 지속될지 모르는 상황에서, 기업들은 이미 영업부진을 겪고 있으며 2021년에 이어 2022년 영업실적에도 반영될 수 있습니다. 이처럼 실물 경기의 침체로부터 기인한 경제 악화는 향후에도 한동안 지속될 가능성을 늘 배제할 수 없으니, 투자자분들께서는 코로나19 확산 추세 및 해당 바이러스가 실물 경제 및 증권 시장에 미치는 영향에 대해 지속적으로 관찰하시며 투자 의사결정을 내리시기 바랍니다.

[자동차부품사업]

| 나. 전방산업인 자동차산업 정체 위험 당사 자동차부품사업부문의 주요 제품은 자동차 부품인 스티어링휠 및 알루미늄휠로 완성차 생산 및 판매량에 영향을 받습니다. 자동차 보급이 일정 수준 이상 도달하면 수요의 증가세가 정체되며, 이와 같은 자동차 산업의 성숙기에는 자동차에 대한 수요가 시장의 성장성보다는 경기변동에 민감한 경향을 보입니다. 글로벌 자동차 시장은 2020년에는 COVID-19로 인하여 완성차 수요가 크게 감소하였고, 2023년에서야 회복될 것으로 예상하고 있습니다. 만약 향후 자동차 산업의 구조적인 성장 둔화가 지속될 경우 당사의 성장성 및 매출실적에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. |

당사 자동차부품사업부문의 주요 제품은 자동차 부품인 스티어링휠 및 알루미늄휠 인 바, 전방시장인 완성차 시장과 밀접한 관련이 있습니다. 즉, 자동차 부품 산업은 완성차 업체의 직접적인 후방 산업으로서 완성차의 경기 흐름에 연동되는 구조로, 주요 완성차 업체의 실적과 주요 생산 차종의 생산량(보통 소비자 기호도에 따름)이 개별 부품업체의 실적 변동성에 가장 큰 영향을 미칩니다.

한편, 자동차 보급이 일정 수준 이상 도달하면 수요의 증가세가 정체되며, 이와 같은 자동차 산업의 성숙기에는 자동차에 대한 수요가 시장의 성장성보다는 경기변동에 민감한 경향을 보입니다. 최근 10년간 자동차 등록대수 및 1천명당 자동차등록대수는 지속적으로 증가하는 추세를 보이고 있습니다.

|

[국내 자동차 등록대수 및 1천명당 자동차 등록대수] |

| (단위 : 대) |

| 구 분 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 |

|---|---|---|---|---|---|---|---|---|---|---|

| 자동차등록대수 | 18,870,533 | 19,400,864 | 20,117,955 | 20,989,885 | 21,803,351 | 22,528,295 | 23,202,555 | 23,677,366 | 24,365,979 | 24,911,101 |

| 1천명당 자동차등록대수 | 370.4 | 379.4 | 391.9 | 407.3 | 421.8 | 435.1 | 447.7 | 456.7 | 470.1 | 482.4 |

| 출처 : KOSIS |

글로벌 자동차 시장의 경우 2008년 글로벌 금융위기 이후 브릭스(BRICs) 4개국이 주도하면서 2009년 이후 2012년까지 글로벌 자동차 판매는 1,564만대 증가하였고 브릭스(BRICs)의 증가분이 770만 대로 총 증가량 대비 49.2%를 차지하였습니다. 매년 6~7%의 높은 증가율로 글로벌 성장을 견인해온 중국은 2015년 들어 환경 규제 지역 확대, 경기하락, 주식시장 침체 등으로 소비심리가 크게 위축됨에 따라 성장세가 둔화되었고, 브라질과 러시아 등은 대내외 경제 여건의 불안 요인들이 해소되지 못하며 수요가 감소하였습니다. 2017년에는 주요 완성차 시장인 미국과 중국시장의 수요 부진으로 인하여 글로벌 자동차시장의 성장이 둔화되었습니다. 이는 높은 성장세를 보이며 세계 자동차 수요를 이끌었던 중국의 구매세 인하 정책이 종료됨에 따른 선수요 소진에 따른 것으로 보이며, 미국시장 또한 경제성장에 따른 대기수요의 소진과 금리상승에 따른 구매심리 위축으로 회복세가 꺾인 것으로 판단됩니다. 2018년에는 자동차 최대 시장 중국의 수요가 감소하였음에도 불구하고, 브라질, 러시아, 아세안 등 신흥국의 수요가 증가하며, 2017년 대비 0.2% 증가하였습니다. 2019년에는 브라질을 제외하고 전반적으로 글로벌 수요가 감소하였으며 이는 자동차 수요가 많은 주요 국가들의 구조적인 성장 둔화에 기인한 것으로 판단됩니다. 2020년에는 COVID-19로 인하여 완성차 수요가 크게 감소하였고, 2023년에서야 회복될 것으로 예상하고 있습니다.

|

[주요 지역별 완성차 수요] |

|

(단위: 만대, %) |

| 구분 | 2018년 | 2019년 | 2020년E | 2021년E | 2022년E |

|---|---|---|---|---|---|

| 전세계 | 9,446 | 9,038 | 7,577 | 8,402 | 8,961 |

| 중국 | 2,775 | 2,553 | 2,377 | 2,517 | 2,674 |

| 미국 | 1,723 | 1,699 | 1,422 | 1,543 | 1,626 |

| 유럽 | 1,776 | 1,803 | 1,347 | 1,554 | 1,635 |

| 일본 | 520 | 513 | 431 | 470 | 484 |

| 인도 | 400 | 352 | 244 | 289 | 303 |

| 브라질 | 248 | 267 | 195 | 248 | 268 |

| 러시아 | 180 | 176 | 145 | 163 | 175 |

| 한국 | 182 | 179 | 184 | 176 | 176 |

| 기타 | 1,641 | 1,496 | 1,232 | 1,443 | 1,619 |

| Big 3 계 | 6,274 | 6,055 | 5,146 | 5,613 | 5,936 |

| BRICs 계 | 3,603 | 3,348 | 2,961 | 3,216 | 3,420 |

| 출처 : LMC(3Q20), GBIC, 현대차증권 |

상기와 같이 자동차 산업의 정체로 인해 후방산업인 자동차 부품업체의 영업에 직접적인 영향을 미칠 수 있으며, 만약 향후 자동차 산업의 구조적인 성장 둔화가 지속될 경우 당사 자동차부품사업부문의 성장성 및 매출실적에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다.

|

다. 차량용 반도체 수급 부족에 따른 수요 감소 위험 |

차량용 반도체는 차량 1대에 수백개씩 탑재되고 있습니다. 차량용 반도체 중 가장 잘 알려지고 사용 비중도 높은 반도체는 MCU(마이크로 컨트롤러 유닛)이라고 불리는 Micro component이며, 이는 차량용 반도체 시장의 약 30%를 차지하고 있고 자동차뿐만 아니라 가전제품에서 1개 이상 적용되며 고급 가전제품에서는 수십개가 사용되고 있습니다.

한편, COVID-19로 인해 급감했던 수요에 대응하기 위해 생산 및 재고를 모두 감소시켰던 완성차 업체들은 자동차 수요가 예상보다 빠르게 회복되면서 다시 재고 축적과 생산 증가에 나서고 있으나, 차량용 반도체를 공급하는 반도체 회사들은 PC, 스마트폰, 서버 등 타 수요처로부터의 수요 대응에 더 집중하면서 상대적으로 차량용 반도체 공급 부족을 야기함에 따라 완성차들의 생산 차질이 발생하고 있습니다.

이러한 반도체 공급 부족 현상의 주된 원인 중 하나는 COVID-19으로 인해 반도체 업체들이 자동차 반도체 관련 설비 증설을 연기함에 따른 것입니다. 반도체 업체들 입장에서 상대적으로 낮은 마진을 보이는 차량용 반도체 공급을 늘릴 유인이 적음에 따라 공급계획 상 차량용 반도체가 후순위로 밀리면서 설비 투자 감소로 이어져 공급이 축소되였습니다.

또한, 2020년 3월 20일 일본 반도체 회사 르네사스 테크놀로지의 나카 팹에서 발생한 화재 역시 반도체 공급 부족 현상에 주된 영향을 미쳤습니다. 르네사스 테크놀로지는 동 화재로 인한 피해 복구에 최소 1개월이 소요된다고 밝힌 바 있으며, 화재가 발생한 해당 라인에서 차량용 반도체가 차지하는 비중이 약 66%에 달함에 따라 차량용 반도체 공급 부족의 원인으로 작용하였습니다.

상기와 같은 차량용 반도체 공급 부족에 따른 수급 불일치는 주요 완성차 업체들의 생산 차질을 야기하고 있습니다. 폭스바겐 그룹은 2020년 12월 반도체 부족으로 인해 중국, 북미, 유럽 내 1분기 생산을 조정할 것(약 10만대 생산 차질)이라고 발표하였고, 그룹 내 브랜드인 아우디는 2021년 1월 고급 모델 생산을 연기하고 직원 1만명이 휴직에 들어간다고 밝혔습니다. 또한, 포드는 2021년 1월 18일부터 2월 19일까지 독일 공장을 폐쇄하고 미국 공장도 일시 중단한다고 발표했으며, 크라이슬러도 캐나다, 멕시코 공장의 가동을 중단하거나 연기하였습니다. 일본 업체들 역시 중국 위주로 일시 생산 축소를 발표한 바 있습니다.

차량용 반도체의 수급 불일치 상황은 완성차 업계 내에서 2021년 하반기까지 지속될 가능성이 있다는 전망이 나오고 있으며, 이러한 상황에서 각 완성차 기업들은 정부에 지원을 요청하는 상황으로서, 미국 완성차 3사의 로비업체인 AAPC(미국 자동차 정책위원회)는 상무부와 바이든 행정부가 반도체 공급난 해소를 위해 개입해야 한다고 주장하였으며, GM은 대만 정부에 TSMC의 반도체 확보를 위한 도움을 요청했습니다. EU 역시 대만 정부에 반도체 확보 요청을 한 것으로 알려졌습니다.

|

[최근 차량용 반도체 공급 부족 사례] |

|

구분 |

내용 |

|

|---|---|---|

|

완성차 |

폭스바겐 |

폭스바겐 생산량이 10만대 이상 영향받을 것으로 예상. 아우디의 근로자 1만명 휴직. 세아트는 4월까지 생산량 감축 |

|

GM |

대만정부에 요청해 TSMC의 반도체 칩 확보. 공급사에 1년치 반도체 비축을 지시 |

|

|

포드 |

미국 켄터키 공장 1주일 중단. 2021년 1월 18일부터 2월 19일까지 독일 공장 폐쇄 예정. 브라질 현지 공장 폐쇄 |

|

|

FCA |

크라이슬러300을 생산하는 캐나다 온타리오 공장을 일시 중단. 지프를 생산하는 멕시코 공장의 재가동 시기 연기 |

|

|

토요타 |

광기토요타의 제3라인이 2021년 1월 11일부터 14일까지 중단. 텍사스 공장에서 툰드라 픽업트럭 생산을 줄일 예정 |

|

|

혼다 |

1월 중국에서 감산규모가 5만대 가능성. 월별로 북미에서 세단 2,200대, 일본에서 준중형차 4,000대 생산 감산 예정 |

|

|

닛산 |

소형차 노트의 생산을 1월 1.5만대에서 5천대 이상 감산 예정 |

|

|

정부 |

미국 |

미 3사의 로비단체인 미국 자동차 정책위원회가 미 상무부에 차량용 반도체 공급난 해소를 요청 |

|

대만 |

GM/EU가 반도체 부족으로 대만 정부에 지원 요청 |

|

|

출처 : 하나금융투자 |

상기와 같은 차량용 반도체 공급 부족 현상은 향후 반도체 재고 확보를 위한 일시적 과잉수요가 해소되는 시점에 정상화될 것으로 예상되고 있습니다. 특히, 당사의 주된 매출처인 국내 완성차 업체들의 경우 선제적인 재고 확보를 통해 직접적인 생산 차질이 발생하고 있지 않은 상황입니다.

다만, 차량용 반도체는 상대적으로 부가가치가 낮음에 따라 전 세계적으로 반도체 공급사와 장비 공급사들은 차량용 반도체 생산을 위한 장비의 신규 개발이나 공급 확대에 소극적인 태도를 보이고 있으며, 이는 차량용 반도체 공급 부족이 지속될 수 있는 가능성을 높일 수 있습니다. 또한, 반도체 파운드리 기업이 차량용 수요에 대응하기 위해 증설을 추진한다 하더라도 증설에 소요되는 기간이 6개월 ~ 1년의 시간이 소요됨에 따라 단기간 내 차량용 반도체의 공급 부족 현상은 쉽게 해소되지 않을 가능성이 제기되고 있습니다. 또한, 국내 완성차 업체들은 선제적인 재고 확보를 통해 생산 중단 등의 사유가 발생하고 있지 않으나, 차량용 반도체 공급 부족 상황이 단기간 내 해소되지 않을 경우 수익성이 낮은 차종 위주로 생산량을 감소시킬 가능성이 높아지고 있습니다.

이와 같이 차량용 반도체 공급 부족 현상이 단기간 내 개선되지 않을 경우 완성차 업체의 생산 차질이 발생할 수밖에 없으며, 이는 완성차 업체로부터의 자동차 부품 업체에 대한 발주 지연 또는 감소로 이어져 당사 자동차부품사업부문의 영업 및 매출 실적 저하로 이어질 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다.

| 라. 제품단가 인하 압력 위험 글로벌 자동차 시장내의 치열한 경쟁속에서 생존하기 위해 완성차 업체들간의 원가 경쟁력 확보 노력이 심화될 경우, 완성차 업체는 협력업체로의 납품단가 인하 압력이 커질 것으로 예상됩니다. 당사의 주요고객인 완성차업체에 의한 납품단가 인하 압력 증가는 당사의 매출 및 수익성에 부정적인 영향을 줄 수 있으니 투자자께서는 이점 유의하시기 바랍니다. |

세계 경기 침체로 인한 자동차 시장의 성장률이 둔화되면서, 글로벌 자동차 시장에서의 경쟁은 더욱 치열해지고 있습니다. 이러한 경쟁에서 우위를 점하기 위해 완성차 업체들은 더욱 강력한 원가경쟁력을 확보하려 노력하고 있고, 더 높은 품질의 제품을 더 낮은 가격에 제공받기를 원하고 있습니다.

이러한 원가 경쟁력을 확보하기 위하여 완성자동차 업체들은 일반적으로 매년 납품되는 제품에 대한 가격 적정성을 평가하고 납품가격 합리화를 추진하는 경우가 있습니다. 글로벌 완성자동차 업체들은 그 매출 규모가 크고 부품 구매력이 매우 큰데 반해, 자동차 부품 업체들은 제품별로 매우 세분화되어 한정된 수의 완성자동차업체들과 거래를 하기 때문에 구조적으로 완성자동차 업체와 대비하여 가격 협상력이나 교섭력은 낮은 편입니다.

중소형 규모의 자동차 부품업체들은 안정되고 큰 규모의 거래를 할 수 있는 글로벌 완성차 업체로의 납품이 매우 중요하기 때문에, 완성차업체들은 지금까지 자사 제품에 대한 부품 공급업체에게 상당한 영향력을 행사해오고 있는 것이 사실입니다. 당사 역시 완성차 업체와의 거래에 있어서 납품가격 합리화를 주기적으로 실시하고 있으며, 납품 단가가 인하될 경우 공정 개선이나 원가확보 등을 통하여 수익률 감소를 상쇄시키고 있습니다.

글로벌 경기 회복 부진으로 인한 선진국의 수요 증가가 위축되고 신흥 시장에서의 성장이 둔화되면서 완성차업체의 납품가격 합리화 압력은 지속될 것으로 예상됩니다. 당사는 이러한 완성차업체의 납품가격 합리화 요구를 생산공정 효율성 증대와 기타 비용 절감 노력, 고마진 신규차종 제품 수주 등으로 잘 타개해왔으나, 향후 완성차업체의 단가 인하 요구를 효과적으로 상쇄시키지 못할 경우 당사 자동차부품사업부문의 수익성에 부정적인 영향을 미칠 수 있습니다.

| 마. 완성차업체 노사분규 관련 위험 당사의 주 매출처인 현대기아자동차그룹은 노동조합이 결성되어 있고, 매년 입금협상이나 처우개선 등의 사항을 놓고 노사간 첨예하게 대립되는 경우가 많이 발생하여 왔습니다. 대부분의 경우에는 노사간의 협상이 서로의 양보하에 해결되고는 있지만, 향후 노조관련 분쟁이 발생할 경우에는 완성차 생산계획지연에 따른 당사 제품의 생산 감소로 당사의 영업성과가 하락할 위험이 존재합니다. |

당사가 영위하는 국내 자동차 산업은 대부분 노조가 결성되어 있습니다. 노동조합은 노동자와 회사 의사결정자간의 대화 창구로서 그 의미가 매우 긍정적이지만, 실제로는 서로의 주장이 대립되기도 하고, 자신의 의견은 관철시키기 위하여 파업으로 확장되는 등 회사에 부정적인 영향을 미치기도 합니다.

당사의 주 매출처인 현대기아자동차그룹은 노동조합이 결성되어 있고, 매년 임금협상이나 처우 개선 등의 사항을 놓고 노사간에 첨예하게 대립되는 경우가 많이 발생하여 왔습니다. 대부분의 경우에는 노사간의 협상이 서로의 양보하에 해결되고는 하지만, 협상이 이루어지지 않을 경우 노동조합은 파업을 결의하기도 하고 이로 인하여 생산라인이 가동이 되지 않아 당사의 매출에 부정적인 영향을 미치는 경우도 있습니다.

파업, 특근 거부 등 완성차 업체의 노조관련 생산 계획에 차질이 생길 경우 당사 역시제품의 납품 계획에 차질이 생기게 됩니다. 일반적으로 이러한 노사분규 관련 생산 차질이 생길 경우, 노사가 합의를 이룬 후에 생산 지연분 만큼을 특근 등을 통해서 만회하고는 있지만 노사분규가 장기간 타결이 되지 않을 경우 완성차 업체의 생산 수량은 계획보다 감소하게 되며 이는 당사의 매출과도 직결될 수 있습니다.

당사는 노조가 결성되어 있지 않아 내부적으로는 노조 관련 문제는 없지만, 당사의 완성차 업체에서 노조 관련 분쟁이 발생할 경우 완성차 생산 계획 지연에 따른 당사 제품의 생산 감소로 당사 영업성과가 하락할 위험이 존재합니다.

| 바. 정부 규제 위험 최근 법령 및 정부규제에 의해 자동차산업은 운전자의 안전과 환경보호를 위한 방향으로 개정되고 있는 추세입니다. 이는 국내뿐만 아니라 신흥국가를 포함한 글로벌 추세이며, 이로 인해 자동차 업계의 부담이 증가하고 부정적인 영향이 초래될 수도 있습니다.향후 법령이나 규제의 변동으로 인한 당사 사업상의 영향은 합리적으로 추정하기는 어려우나 부정적인 영향이 발생할 수도 있음을 투자자 여러분께서는 유의하시기 바랍니다. |

자동차산업에 관련된 법령이나 정부규제는 자동차 제조 형식 승인, 안전 규제, 환경 규제, 자동차 관련 조세 등 다양합니다. 최근 자동차 관련 법규는 운전자 안전과 환경보호를 강화하는 방향으로 개정되는 추세입니다. 2002년 7월 1일부터 제조물책임(PL: Product Liability)법이 시행되고 있으며 형식승인제도가 2003년 1월 1일부터 자기인증제로 변경되었습니다.

2010년 1월에 발생한 도요타 리콜 사태는 미국시장의 경쟁 판도에 큰 영향을 미쳤을뿐 아니라 한 단계 더 나아가 자동차 안전 규제에도 영향을 미치고 있습니다. 2010년 미국 의회는 자동차 안전 규제 강화 법안을 상정해 논의 중이며 스마트페달(break-override system) 적용 의무화, 블랙박스 장착 의무화, 미 도로교통안전국에 대한 리콜 및 판매 중지 명령권 부여, 벌금의 상한선 확대 등이 거론되고 있습니다. 이러한 규제안은 자동차 생산원가의 상승 요인이 될 수 있으며 도요타의 사례에서와 같이 차량 안전도에 대한 소비자의 신뢰 저하는 차량 판매에 직접적인 영향을 줄 수 있습니다.

또한, 자동차 부품 산업은 자동차관리법, 대기환경보전법, 소음진동관리법, 에너지이용합리화법, 환경친화적 자동차의 개발 및 보급에 관한 법률과 국토교통부의 자동차 및 자동차 부품의 성능과 기준에 관한 규칙(이하 국토교통부 부품 기준 규칙) 등과 같은 법률적 규제를 받고 있으며, 조세 측면에서 개별소비세, 교육세, 부가가치세 등의 영향을 받고 있습니다.

당사는 자동차부품 중 조향장치인 스티어링휠을 생산, 판매하고 있으며, 이와 관련된자동차 관리법, 국토교통부 부품 기준 규칙 등의 관련 법령과 규칙을 준수하여 제품을 생산하고 있습니다.

이와 같은 자동차산업에 관련된 법령이나 정부규제는 앞으로도 운전자 안전과 환경 보호를 강화하는 방향으로 개정될 것으로 예상 됩니다. 향후 법령이나 규제의 변동으로 인한 당사 사업상의 영향은 합리적으로 추정하기는 어려우나 부정적인 영향이 발생할 수도 있음을 투자자 여러분께서는 유의하시기 바랍니다.

| 사. 신규업체 진입 위험 당사가 속한 자동차 부품 산업은 대규모 생산설비가 필요한 장치산업의 특징을 가지며, 시장 진입에 막대한 자본이 소요되는 대표적인 자본집약형 산업입니다. 이로 인해 시장 진입을 위해서는 제품 양산을 위한 생산라인 구축 등 막대한 자본투자가 선행되어야 하며, 완성차 업체와의 거래관계 또한 중요해 신규업체의 진입장벽이 상대적으로 높은 편입니다. 대규모 투자를 통한 양산체제 구축 및 완성차 업체로부터의 인증 등이 진입장벽으로 작용하여 신규업체의 시장 진입이 용이하지 않으나, 주요 경쟁업체들간의 단가인하 등을 통한 공격적인 수주전략이 지속적으로 발생할 경우, 당사의 시장 점유율 및 수익성이 하락할 수 있습니다. |

당사는 자동차 부품 중 조향장치인 스티어링휠 및 알루미늄휠을 생산하고 있는 바, 당사가 속한 자동차 부품 산업은 대규모 생산설비가 필요한 장치산업의 특징을 가지며, 시장 진입에 막대한 자본이 소요되는 대표적인 자본집약형 산업입니다. 이로 인해 시장 진입을 위해서는 제품양산을 위한 생산라인 구축 등 막대한 자본투자가 선행되어야 하며, 완성차 업체와의 거래관계가 중요해 신규업체의 진입장벽이 상대적으로 높은 편입니다. 자동차 부품 산업은 인가에 따른 정부의 규제가 존재하지는 않으나, 대규모 투자를 통한 양산체제 구축 및 완성차 업체로부터의 인증 등이 진입장벽으로 작용하여 신규업체의 시장 진입이 용이하지 않은 상황입니다.

자동차 부품 산업은 완성차 업체와 긴밀한 협력 관계를 통해 장기간의 유대 관계를 맺는 산업입니다. 완성차의 상품 기획, 디자인, 설계 단계 등을 공동으로 진행하고 양산 이후 안정적 공급 체계를 유지해야 하므로, 자동차 부품 산업은 완성차 업체의 요구조건을 충족시키기 위한 기술력, 품질 관리 능력 등이 중요합니다.

제품 수주가 확정되면 제품의 Life Cycle기간 동안 신규경쟁사 진입없이 양산하는 특성이 있어 신규경쟁사 진입으로 인한 당사의 시장점유율 하락 가능성은 낮을 것으로 판단되나, 기존 경쟁업체가 생산시설을 확장하거나 공격적인 수주전략 등으로 인해 당사의 시장점유율이 하락할 수 있으며, 이 경우 당사의 영업성과가 악화될 위험이 존재합니다.

| 아. 국제적 전염병에 따른 완성차업체 생산 중단 위험 2019년 12월, 중국 우한에서 발생한 COVID-19(신종 코로나바이러스) 감염증 발생으로 WHO는 2020년 3월 팬데믹을 선언하였고, COVID-19(신종 코로나바이러스) 확산 방지를 위해 미국, 유럽, 아시아 등 전세계적으로 공장 생산 중단을 시행 및 휴무일 조치 등을 내렸으며, 현대, 기아차를 포함한 세계 각국의 완성차 업체들도 수요 감소 및 바이러스 확산 제한을 위해 감산 및 휴업을 진행하고 있는 상태입니다. 이번 COVID-19(신종 코로나바이러스)에 따른 세계 경기 침체가, 전반적인 자동차 산업의 수요를 위축시킬 것으로 예상되며 글로벌 시장의 판매 부진으로 현대, 기아차는 국내외 공장의 추가 가동 중단 가능성 등을 염두하고 있습니다. 이에 현대, 기아차의 수익성에 부정적인 영향을 미칠 수 있습니다. 이렇듯 예상할 수 없는 감염병, 국내외 경기 변동 등의 환경 변화로 인해 현대, 기아차 등 완성차 업체에 스티어링휠을 공급하고 있는 당사 사업의 물량 감소로 이어진다면, 당사의 영업실적 및 수익성에 부정적인 영향을 미칠수 있으니 투자자께서는 이 점 유의 하시기 바랍니다. |

세계보건기구(WHO)는 전세계 대상 대규모 질병 발생에 대해 국제적인 대응 필요성을 판단하여 국제 공중보건 비상사태(Public Health Emergency of International Concern, PHEIC)를 선언합니다. 역사적으로 사망율이 높았던 콜레라, 페스트 등에서 나아가 신흥 감염증, 바이오 테러, 전염병 탐지, 은폐 방지의 관점에서 국제 보건 규칙이 2005년 개정됨에 따라 국제적으로 전염성이 높고 공중보건에 위협이 될 모든 사건이 대상이 되며 세계 보건기구 회원국(194개국)은 PHEIC 감지 시 24시간 내, 보고할 의무가 있으며 WHO는 출입국 제한을 권고할 수 있습니다. 세계보건기구(WHO) 국제적 비상사태 선포 사례는 아래와 같습니다.

| [세계보건기구(WHO) 국제적 비상사태 선포 사례] |

| 년 도 | 사 례 |

|---|---|

| 2009 | 신종플루(H1N1) - 멕시코 발생, 전 세계 129개국 전파, 1만 4천여명 사망 |

| 2014 | 야생형 소아마비 - 파키스탄, 시리아 일대 등 급속 확산 |

| 2014 | 서아프리카 에볼라(Ebola hemorrhagic fever; EHF) - 기니, 라이베리아 등 1만 1천여명 사망 |

| 2016 | 지카 바이러스 - 브라질 등 소두증 환자 3천여명 사망 |

| 2018 | 콩고민주공화국의 에볼라(Ebola virus disease) - 콩고 등 2천여명 사망 |

| 2019 | 중국의 신종 코로나바이러스(2019-nCoV) - 중국 우한 발생, 현재 진행중 |

| 출처 : 언론보도자료 |

이외에도 과거 2003년 홍콩에서 발생하여 대기중 전파방식으로 치사율 약 11%을 기록하며 많은 사망자를 낸 사스(중증급성호흡기증후군), 2015년 한국에서 높은 치사율(약 21%)로 국내 사망자 39명을 낸 메르스(중동호흡기증후군) 등 국가적 전염병이 발생하여 장기간 지속될 경우 글로벌 국가간 이동 제한으로 수출, 수입 등 물류, 운송, 음식, 중소기업, 자영업, 관광업 등 사회, 경제 전반에 부정적인 영향을 미치는 것을 확인할 수 있습니다. 실제로 메르스가 발생한 2015년 6월 중 방한 외래객은 전년 동월 대비 41% 감소한 75만명을 기록하였고 이는 막대한 관광수입 손실로 이어졌습니다.

한편 최근 2019년 12월, 중국 우한에서 발생한 COVID-19(신종 코로나바이러스) 감염증 발생으로 WHO는 2020년 3월 팬데믹을 선언하였고, 세계 각국에서 비상사태를 선포하고, 입국금지, 도시봉쇄 등 국가적차원의 대처 및 상황을 예의주시하고 있습니다. COVID-19(신종 코로나바이러스) 확산 방지를 위해 미국, 유럽, 아시아 등 전세계적으로 공장 생산 중단을 시행 및 휴무일 조치 등을 내렸으며, 현대, 기아차를 포함한 세계 각국의 완성차 업체들도 수요 감소 및 바이러스 확산 제한을 위해 감산 및 휴업을 진행하고 있는 상태입니다. 이번 COVID-19(신종 코로나바이러스)에 따른 세계 경기 침체가, 전반적인 자동차 산업의 수요를 위축시킬 것으로 예상되며 글로벌 시장의 판매 부진으로 현대, 기아차는 국내외 공장의 추가 가동 중단 가능성 등을 염두하고 있습니다. 이에 현대, 기아차의 수익성에 부정적인 영향을 미칠 수 있습니다.

이렇듯 예상할 수 없는 감염병, 국내외 경기 변동 등의 환경 변화로 인해 현대, 기아차 등 완성차 업체에 자동차부품을 공급하고 있는 당사 사업의 물량 감소로 이어진다면, 당사의 영업실적 및 수익성에 부정적인 영향을 미칠수 있으니 투자자께서는 이 점 유의 하시기 바랍니다.

[가전사업]

|

자. 경기변동 및 계절성 위험 |

가전제품은 생활의 편리성을 증진시키는 전형적인 내구소비재로서 가정과 개인의 생활필수품으로 정착되었으며, 그 수요는 경기변동에 많은 영향을 받습니다. 그리고 가전제품은 기술, 자본, 노동집약적인 특성을 모두 갖춘 복합적인 산업으로 연구개발과 부품생산은 기술 및 자본집약적인 공정이며, 조립생산은 노동 및 자본집약적인 공정으로 관련기술 도입을 통하여 단순 조립가공이나 저급기술을 활용한 제품화가 가능하여 여타 산업보다 개도국으로의 국제분업이 활발이 이루어지고 있으며, 이에 따라 생산비용 절감을 위해 선진국에서 후진국으로의 생산기지 이전도 가전산업의 글로벌화를 촉진하고 있는 요소입니다.

전통적인 가전제품의 선진시장은 이미 포화상태로 수요의 성장성이 미미하나, 생활수준의 변화에 따른 프리미엄 가전시장은 꾸준히 증가하고 있으며, 소비자의 빠른 욕구변화로 인하여 제품의 라이프사이클이 점차 짧아지는 추세로서 시장수요의 변화에 주요 변동요인으로 작용하고 있습니다

| [국내 GDP 변동추세와 민간최종소비지출 변동추이] |

| (단위 : 십억원, %) |

| 구분 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

|---|---|---|---|---|---|---|---|---|---|

| 국내GDP | 1,440,111 | 1,500,819 | 1,562,929 | 1,658,020 | 1,740,780 | 1,835,698 | 1,898,193 | 1,924,498 | 1,933,152 |

| 민간최종소비지출비중 | 51.3 | 50.5 | 49.9 | 48.5 | 48.0 | 47.5 | 48.0 | 48.6 | 46.4 |

| 출처 : KOSIS |

가전산업은 일반적으로 국내/외적인 경기변동의 영향을 받으며, 기술의 변화와 고객의 요구변화에 민감하게 영향을 받으나 당사의 주요 제품인 김치냉장고를 비롯하여 대부분 제품은 국내 판매로 인해 국내 경기변동 및 소비지출 패턴에 큰 영향을 받습니다.

국내GDP 대비 민간 최종 소비지출 비중은 감소하는 추세를 보이고 있으나 이는 국내GDP가 민간최종소비지출에 비해 큰 폭으로 증가하였기 때문이며, 과거 성장추세로 보아 당분간 지속적인 성장이 이루어질 것으로 예상되고 있습니다. 다만, 1997년 발생한 IMF외환위기 사태나 2008년 발생한 금융위기 사태 등 예상치 못한 상황 발생으로 인해 국내외 경기가 급격히 악화되는 경우 당사의 수익성에 악영향을 미칠 수 있습니다.

한편, 당사 가전사업부문의 주요제품인 김치냉장고 및 에어컨 등은 계절성을 띠고 있으며 특히 매출의 대부분을 차지하는 김치냉장고에 경우 늦가을부터 초겨울 성수기에 수요가 집중되어 있어 초겨울 날씨에 따라 수요가 민감하게 변동되는 특성이 있습니다. 에어컨은 역시 여름에 수요가 많은 등, 제품별 계절적, 기후적 특성에 따라 수요가 영향을 받습니다.

이와 같이 특정계절에 매출이 집중되는 위험을 완화하기 위해 사계절 사용이 가능한 공기청정기, 자연가습기, 제습기, 스포워셔(차량용공기청정기) 등 제품 라인업을 확대하고 있고, 에어컨에 제습 및 공기청정 기능을 결합하여 여름이외에도 사용이 가능하도록 기능 확대 등의 노력을 지속하고 있습니다. 그러나 제품라인업 확대 이후 정상 손익분기점 수준의 매출이 이루어지지 않는 경우 전체적인 회사 운영 및 손익에 악영향을 미칠 수 있습니다.

|

차. 주요 시장 성장 둔화 위험 |

당사의 가전산업부문 중 주력사업인 김치냉장고 부문 시장은 제품 수명주기 상 성숙기에 위치하고 있으며, 경기 부진에 따른 소비심리가 위축되어 내수 소비의 증가는 제한적일 것으로 보여 향후 급성장을 예상하기에는 어려운 면이 있으나 안정적인 시장수요를 바탕으로 점진적인 성장을 보일 것으로 예상하고 있습니다.

김치냉장고 보급율은 2013년 통계청 발표기준 86%의 성숙기 시장으로서 지난 3년 수량규모는 소폭 감소세를 보이고 있으나, 제품의 대용량화, 기능다양화, 디자인 및 마감재 고급화 등으로 인해 매출규모는 지속적으로 확대될 것으로 예상되고 있습니다.

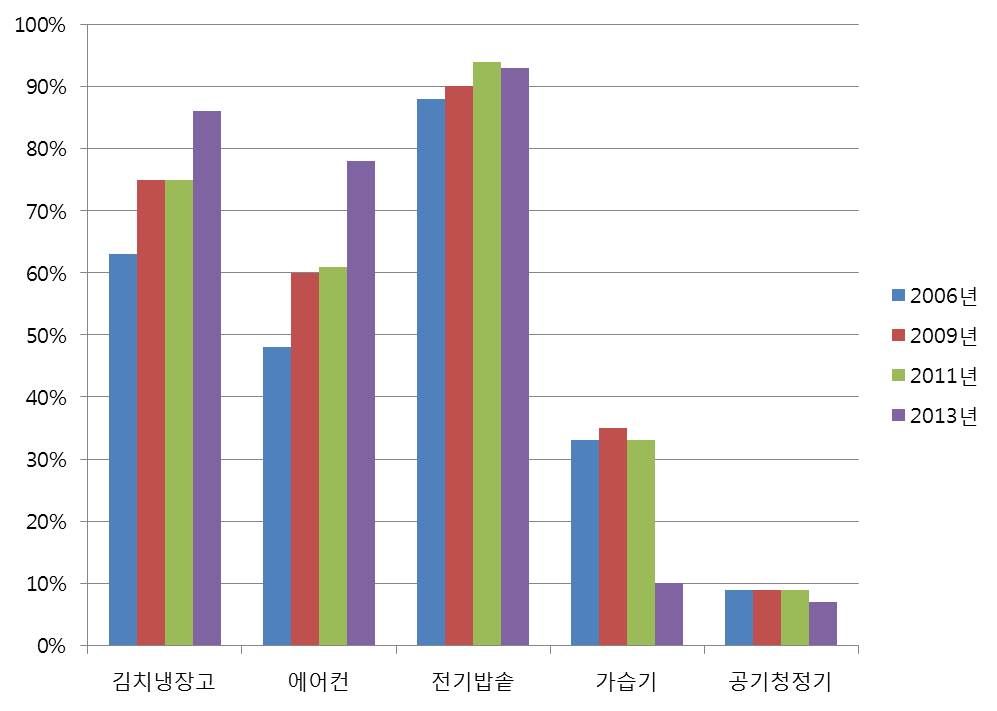

| [김치냉장고 등 가구당 주요 가전제품 보급률 추이] |

| (단위 : %) |

|

|

주요 가전제품 보급률 추이 |

| 출처 : 통계청, 2013년 이후에는 통계 집계가 중단되었음 |

또한, 김치냉장고의 경우 국민 대부분이 소유하고 있는 가전제품으로 신규 수요의 침투가 높아지기 보다는 기존 제품을 고기능, 대용량, 프리미엄 제품으로 교체하는 수요가 시장 성장을 일부 이끌 것으로 보입니다.

당사가 생산하는 뚜껑형 김치냉장고는 스탠드형에 비해 가격이 저렴하다는 장점이 있습니다. 직접 냉각 방식을 사용하기 때문에 정온 유지에도 탁월해 김치맛 변화가 덜 합니다. 스탠드형에 비해 제품별 수납이 어렵고 꺼낼 때 허리를 숙여야 하는 번거로움이 있지만 대용량 냉동보관기능이 있어 뚜껑형 구매자도 많은 편입니다. 김치맛 변화는 스탠드형이 뚜껑형을 아직까지 따라가지 못합니다. 업계에서는 뚜껑형은 김치맛이 변하지 않고 보관되는 기간을 6개월로 측정하고 스탠드형은 4개월 정도로 봅니다.

실속형 구매자는 뚜껑형 제품을 선호합니다. 용량이 커지고 있는 추세에 스탠드형 용량 대비 가격이 저렴하다는 장점이 가장 크고, 최근 뚜껑형 대중적인 제품은 200리터대로 10년 전보다 두 배 가량 커졌습니다.

최근 1인가구 증가추세로 인해 1인 가구용 김치냉장고로는 대체로 뚜껑형이 대중적인기를 누리고 있습니다 크기는 대체로 120리터 이내고, 콤팩트한 크기의 스탠드형 프리미엄 이미지를 강조한 제품의 인기가 좋은 편입니다. 뚜껑형은 구조적으로 냉기보존과 정온보관이 스탠드형에 비해 상대적으로 우위이며 같은 용량크기의 스탠드형 보다 거의 2배 가까이 수납 용량이 크고 가격도 뚜껑형이 저렴하기 때문에 꾸준히 수요가 창출되고 있어 꾸준한 매출규모의 성장을 예상하고 있습니다.

다만, 스탠드형 김치냉장고로의 트렌드 변화가 가속화되어 당사가 주로 생산하고 있는 뚜껑형 김치냉장고가 기피되거나 인구감소와 같은 구조적인 문제로 인하여 김치냉장고의 수요가 감소할 경우 당사의 매출 및 수익성은 악화될 수 있습니다.

|

카. 외부 변수로 인한 사업 둔화 위험 |

당사의 가전사업부문은 에어컨, 에어워셔, 가습기, 공기청정기, 스포워셔 등 소위 계절가전으로 불리는 제품을 주로 제조, 판매하고 있으며 해당 제품들은 생활환경, 기후, 날씨 등에 큰 영향을 받고 있습니다. 지구온난화로 인한 폭염, 미세먼지의 발생, 가뭄 등은 당사의 계절가전 매출을 증대시키나 장마, 이상저온, 미세먼지의 감소 등 예상 못한 상황이 발생할 경우 당사의 계절가전 수요가 감소할 가능성이 있습니다. 이와 같이 예상치 못한 상황으로 인해 관련 매출이 급감하는 경우 당사의 손익에 부정적인 영향을 미칠 수 있습니다.

실제 통계를 살펴보면 2020년의 경우 COVID-19로 인한 공장 가동중지로 미세먼지 오염도가 일부 개선되었지만 미세먼지 오염이 꾸준히 발생하고 있습니다.

| [미세먼지 오염도 추이(PM10기준)] |

| (단위 : ppm) |

| 지역 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 2020년 |

|---|---|---|---|---|---|---|---|---|---|

| 서울 | 0.005 | 0.006 | 0.006 | 0.005 | 0.005 | 0.005 | 0.004 | 0.004 | 0.003 |

| 부산 | 0.006 | 0.007 | 0.007 | 0.006 | 0.005 | 0.005 | 0.005 | 0.005 | 0.004 |

| 대구 | 0.004 | 0.004 | 0.004 | 0.003 | 0.003 | 0.003 | 0.003 | 0.003 | 0.002 |

| 인천 | 0.007 | 0.007 | 0.007 | 0.006 | 0.006 | 0.006 | 0.005 | 0.005 | 0.004 |

| 광주 | 0.004 | 0.005 | 0.004 | 0.003 | 0.003 | 0.003 | 0.003 | 0.003 | 0.003 |

| 대전 | 0.004 | 0.004 | 0.004 | 0.004 | 0.003 | 0.003 | 0.002 | 0.002 | 0.002 |

| 울산 | 0.008 | 0.008 | 0.008 | 0.007 | 0.007 | 0.006 | 0.006 | 0.005 | 0.004 |

| 세종 | - | - | - | - | 0.004 | 0.003 | 0.003 | 0.003 | 0.003 |

| 출처 : 환경부「대기환경연보」 |

평균 기온의 경우 전반적으로 증가하는 추세를 보이고 있어 에어컨 부문 매출 상승이 기대되나 기상 이변으로 인한 평균기온이 하락하는 경우 에어컨 매출의 감소 가능성이 상존합니다.

| [국내 주요 도시 연간 평균기온 변화] |

| (단위 : ℃) |

| 구분 | 2012년 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 2020년 | 2021년 |

|---|---|---|---|---|---|---|---|---|---|---|

| 전국(평균) | 12.3 | 12.9 | 13.1 | 13.4 | 13.6 | 13.1 | 13.0 | 13.3 | 13.0 | 13.3 |

| 서울특별시 | 12.2 | 12.5 | 13.4 | 13.6 | 13.6 | 13.0 | 12.9 | 13.5 | 13.2 | 13.7 |

| 부산광역시 | 14.5 | 15.3 | 15.1 | 15.4 | 15.7 | 15.2 | 15.1 | 15.7 | 15.2 | 15.7 |

| 대구광역시 | 14.1 | 15.0 | 14.5 | 14.8 | 14.6 | 14.4 | 14.1 | 14.8 | 14.5 | 14.6 |

| 인천광역시 | 11.1 | 11.1 | 12.1 | 12.3 | 12.4 | 11.9 | 11.6 | 12.5 | 12.3 | 12.7 |

| 광주광역시 | 13.7 | 14.2 | 14.3 | 14.6 | 15.0 | 14.6 | 14.6 | 14.7 | 14.5 | 15.1 |

| 대전광역시 | 12.6 | 13.1 | 13.4 | 14.0 | 14.0 | 13.4 | 13.5 | 14.0 | 13.7 | 14.3 |

| 울산광역시 | 13.7 | 14.8 | 14.7 | 15.0 | 14.8 | 14.5 | 14.3 | 14.9 | 14.6 | 14.9 |

| 세종특별자치시 | - | - | - | - | - | - | - | - | 13.1 | 13.5 |

| 경기도 | 11.3 | 11.6 | 12.2 | 12.6 | 12.7 | 11.8 | 11.7 | 12.3 | 12.2 | 12.5 |

| 강원도 | 10.5 | 11.2 | 11.7 | 12.0 | 12.0 | 11.5 | 11.3 | 12.0 | 11.7 | 11.9 |

| 충청북도 | 11.1 | 11.6 | 12.0 | 12.4 | 12.6 | 11.9 | 11.9 | 12.4 | 12.1 | 12.5 |

| 충청남도 | 11.7 | 12.1 | 12.6 | 12.9 | 13.1 | 12.3 | 12.4 | 12.7 | 12.7 | 13.2 |

| 전라북도 | 12.3 | 12.7 | 12.9 | 13.2 | 13.5 | 12.7 | 12.9 | 13.1 | 13.0 | 13.5 |

| 전라남도 | 13.2 | 13.7 | 13.8 | 14.0 | 14.3 | 13.8 | 13.8 | 14.2 | 14.1 | 14.7 |

| 경상북도 | 11.8 | 12.5 | 12.5 | 13.0 | 13.2 | 12.8 | 12.7 | 13.3 | 13.0 | 12.9 |

| 경상남도 | 13.3 | 14.0 | 13.8 | 14.0 | 14.4 | 14.1 | 13.9 | 14.4 | 14.1 | 14.5 |

| 제주특별자치도 | 15.9 | 16.3 | 16.1 | 16.2 | 16.6 | 16.4 | 16.3 | 16.6 | 16.4 | 17.2 |

| 출처 : 통계청 |

이와 같이 당사는 미세먼지 오염도, 연간 평균기온 등의 변화에 따라 당사 수익성과 매출에 영향을 받을 수 있으며 예상 못한 기상이변등에 의해 실적이 악화될 수 있음을 유의하시기 바랍니다.

[정보통신사업]

| [정보통신사업 용어의 정리] |

| 용어 | 정의 |

|---|---|

| WDM | Wavelength Division Multiplexing, 빛의 파장을 달리하는 여러 채널을 묶어 하나의 광섬유를 통해 전송하는 다중전송장비 |

| RODAM | Reconfigurable Optical Add-Drop Multiplexing, 새로운 광통신 회선 추가·삭제시 소프트웨어만으로' 망설정 및 조절 가능한 광전송장비 |

| MSPP | Multiservice Provisioning Platform, 전송망인 동기 디지털 계층(SDH)에 이더넷 신호를 올려 장비 하나로 다양한 통신 서비스를 통합 · 제공할 수 있도록 지원하는 네트워크 장비 |

| 라우터 | 광통신망을 연결하는 광케이블과 데이터전송을 담당하는 전송장비 데이터를 주고 받는 장비 |

| L2 스위치 | 서로다른 네트워크간 MAC 주소로 스위칭(연결)하는 장비로 소규모 워크그룹 스위치에 해당 |

| L3 스위치 | 서로 다른 네트워크간 IP 주소로 스위칭하는 장비로 라우팅 프로토콜 수행 |

| 백본 | 방화벽, 각종 워크그룹 스위치, 각종 서버 등이 접속하는 기관의 핵심네트워크 영역으로 고가, 고성능 장비 |

| FTTH | Fiber To The Home, 모든 가정에까지 광케이블을 연결해 방송 · 통신을 포함한 모든 서비스를 하나의 네트워크로 가능하게 하는 것 |

| PON | Passive Optical Network, 별도의 전원공급이 불필요한 광배분기로 구성되는 FTTH 장비 - 서비스 제공자 측에 위치한 한 대의 광회선 단말 장치(Optical line Terminal:OLT)와 다수의 가입자 측에 설치된 광통신망 유닛(Optical network units:ONU)으로 구성 |

| WiFi | Wireless Fidelity, 선 없이 거리, 공항, 공원, 해변 등 어디에서나 인터넷에 연결하는 기술 |

| AP | Access Point, 무선 LAN에서 기지국 역할을 하는 소출력 무선기기 |

| TPS | Triple Play Service : Data, Voice, Video, 초고속인터넷, 전화, 방송 3가지를 한꺼번에 이용할 수 있도록 해주는 통신방송 융합서비스 |

| IPTV | Internet Protocol Television, 초고속 인터넷망을 이용하여 제공되는 양방향 텔레비전 서비스 |

| VoIP | Voice over Internet Protocol, IP 주소를 사용하는 네트워크를 통해 음성을 디지털 패킷(데이터 전송의 최소 단위)으로 변환하고 전송하는 기술 |

| LTE | Long Term Evolution, 4세대 이동통신 |

| 5G | 5th Generation Mobile Telecommunication, 4G LTE 대비 데이터 용량은 약 1,000배 많고 속도는 200배 빠른 차세대 이동통신 |

| xDSL | x digital subscriber line, 전화선을 이용해 초고속 데이터통신을 가능하게 하는 디지털 가입자 회선을 모두 일컫는 말 |

| ISP | Internet Service Provider, 개인이나 기업에게 인터넷 접속 서비스, 웹 사이트 구축 등을 제공하는 회사 |

| 출처 : 회사 제시 |

| 타. 네트워크 장비 시장 성장 정체 관련 위험 당사의 정보통신사업부문은 네트워크 솔루션 및 통신장비 개발, 판매를 기반으로 한 서비스 장비의 공급을 주 사업으로 영위하고 있습니다. 네트워크 장비 시장은 유선전화, 초고속인터넷, 이동통신 등 주요 서비스가 성숙기에 진입하고 사업자간 극심한 경쟁으로 전반적으로 성장이 정체된 상황입니다. 당사가 속한 네트워크 장비 시장이 지속적으로 성장이 정체된 가운데, 새로운 성장 동력을 찾지 못하고, 기존 경쟁업체들 간 경쟁이 심화될 경우 당사의 매출액 및 영업이익에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이점 유의하시기 바랍니다. |

당사의 정보통신사업부문은 네트워크 솔루션 및 통신장비 개발, 판매를 기반으로 한 서비스 장비의 공급을 주 사업으로 영위하고 있습니다. 즉, 인터넷 데이터 통신에 필요한 각종 네트워크장비 등을 개발하고 판매하고 있으며, 각종 통신·방송장비 개발 등에 필요한 소프트웨어와 하드웨어를 공급하고 있습니다.

한편, 네트워크 장비 시장은 유선전화, 초고속인터넷, 이동통신 등 주요 서비스가 성숙기에 진입하고 사업자간 극심한 경쟁으로 전반적으로 성장이 정체된 상황입니다. 과학기술정보통신부가 발간한 ICT 실태조사에 따르면 국내 통신기기 생산(매출)액은 2014년 35조 8,558억원에서 2019년 34조 2,313억원으로 5년간 연평균 0.9% 역성장했습니다. 구체적으로 유선통신기기 부문의 생산(매출)액은 동기간 10조 9,410억원에서 10조 1,557억원으로 연평균 -1.5% 역성장했으며, 무선통신기기 부문의 생산(매출)액은 24조 9,148억원에서 24조 755억원으로 연평균 -0.6% 역성장했습니다. 전반적으로 역성장하는 추세로 유선통신기기 관련 생산(매출)액이 시장 전반의 성장 둔화와 역성장을 기인했습니다.

| [국내 통신기기 생산(매출)액] |

| (단위 : 백만원) |

| 구분 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 |

|---|---|---|---|---|---|---|

| 통신기기 | 35,855,777 | 35,307,931 | 35,802,165 | 35,839,210 | 35,006,139 | 34,231,294 |

| 유선통신기기 | 10,941,027 | 10,665,817 | 10,622,715 | 10,582,990 | 10,554,289 | 10,155,747 |

| 무선통신기기 | 24,914,750 | 24,642,114 | 25,179,450 | 25,256,220 | 24,451,850 | 24,075,547 |

| 출처 : 2020년 ICT 실태조사, 과학기술정보통신부 |

당사가 속한 네트워크 장비 시장이 지속적으로 성장이 정체된 가운데, 새로운 성장 동력을 찾지 못하고, 기존 경쟁업체들 간 경쟁이 심화될 경우 당사의 매출액 및 영업이익에 부정적인 영향을 미칠 수 있으니 투자자 여러분께서는 이점 유의하시기 바랍니다.

| 파. 국내 통신시장 성장 정체에 대한 위험 당사가 영위하는 네트워크 장비 사업 중 유선통신장비는 전방산업인 국내 통신산업의 발전과 밀접한 관련이 있으며, 최근 국내 통신산업은 보급율 포화 및 가격경쟁 심화 등 전형적인 성숙기 단계의 양상이 지속되고 있습니다. 반면 무선이동통신망 시장은 본격적인 5G 이동통신 대중화가 시작되어 시장규모가 큰 폭으로 증가되었습니다. 유선이든, 무선이든 브로드밴드 네트워크에서 대부분의 데이터는 유선 통신망을 통해 이동하며, 무선통신은 최종 전송단에서만 활용됩니다. 따라서 5G 시장은 4G 대비 무선 가입자의 대규모, 집중적인 데이터 트래픽 발생하기 떄문에 10기가 유선인터넷으로 유선망으로 고도화가 필수적이며 이에 따른 고성능 제품의 업그레이드 수요가 증가할 예정입니다. 당사는 이러한 업그레이드 수요를 대비하여 다양한 고성능 제품을 개발 및 보유하여 시장상황에 대처하고자 합니다. 이러한 당사의 노력에도 불구하고 향후 인구증가율의 둔화세, 포화단계에 이른 서비스 보급률 등을 고려하면 통신서비스 시장의 전반적인 성장세 둔화는 불가피하며 당사 정보통신사업부문의 중장기적인 성장세에도 부정적인 영향을 미칠 수 있습니다. |