|

|

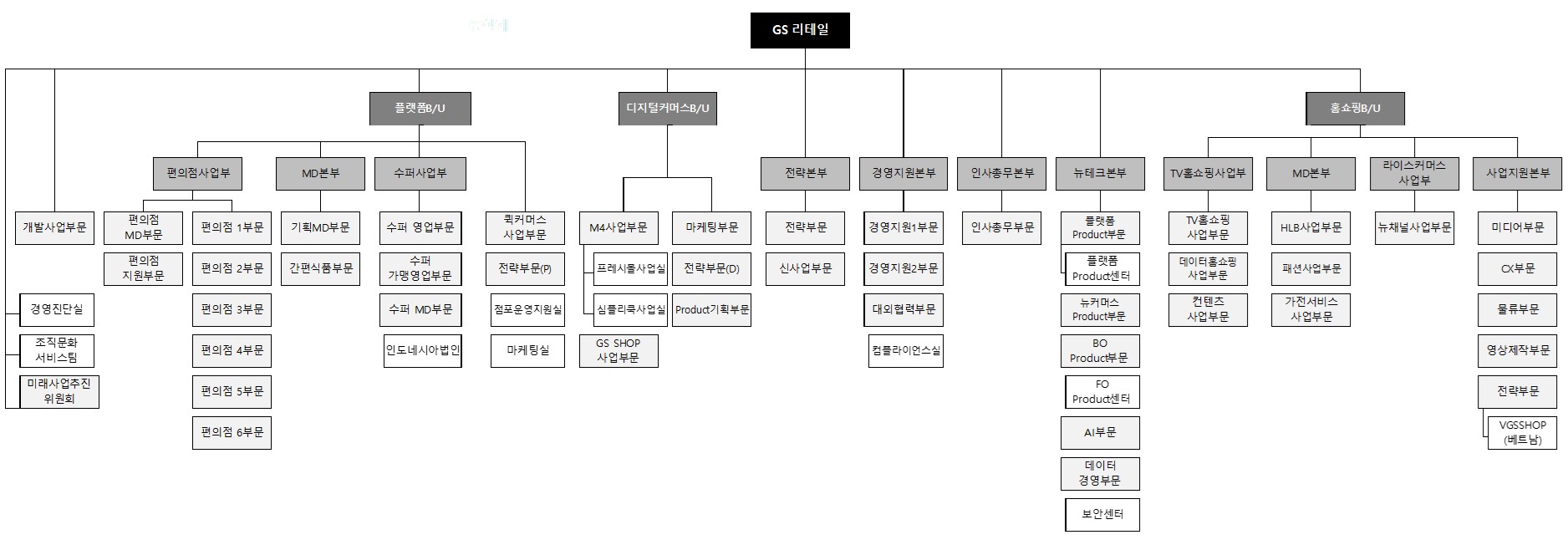

gs리테일_조직도 |

주주총회소집공고

| 2022년 3월 8일 | ||

| 회 사 명 : | (주)GS리테일 | |

| 대 표 이 사 : | 허 연 수, 김 호 성 | |

| 본 점 소 재 지 : | 서울특별시 강남구 논현로 508 | |

| (전 화) 02-2006-3056 | ||

| (홈페이지)http://www.gsretail.com | ||

| 작 성 책 임 자 : | (직 책) 경영지원본부장 | (성 명) 김 원 식 |

| (전 화) 02-2006-2082 | ||

주주총회 소집공고

| (제51기 정기) |

주주님의 건강과 댁내의 평안을 기원합니다.

상법 제542조의4 및 당사 정관 제20조에 의하여 제51기 정기주주총회를

아래와 같이 소집하오니 참석하여 주시기 바랍니다.

- 아 래 -

1. 일 시 : 2022년 3월 25일(금) 오전 9시

2. 장 소 : 서울특별시 강동구 천호대로 1077

이스트센트럴타워 12층 GS리테일 동북부사무소

3. 회의목적사항

가. 보고 사항

① 제51기(2021.01.01~2021.12.31) 감사보고

② 제51기(2021.01.01~2021.12.31) 영업보고

③ 내부회계관리제도 운영실태 보고

④ 최대주주등과의 거래내역 보고

나. 부의 안건

① 제1호 의안 : 제51기 재무제표 등 승인

② 제2호 의안 : 이사 선임 승인

- 사내이사 허연수 선임(1명)

③ 제3호 의안 : 감사위원회 위원이 되는 사외이사 선임 승인

- 감사위원회 위원이 되는 사외이사 이성락 선임(1명)

④ 제4호 의안 : 정관 일부 변경 승인

⑤ 제5호 의안 : 이사 보수 한도 승인

4. 의결권 행사에 관한 사항

주주님께서는 본인이 직접 주주총회에 참석하시거나 대리인을 대신 참석하게 하는 방식 또는 주주총회에 참석하지 아니하고 전자투표방식으로 의결권을 행사하실 수 있습니다. 의결권 대리행사에 관한 사항은 당사 홈페이지(http://www.gsretail.com)

및 금융감독원 전자공시스템(dart.fss.or.kr)에 공시된 '의결권 대리행사 권유 참고

서류'를 참고하시기 바랍니다.

5. 전자투표 및 전자위임장권유에 관한 사항

당사는 2021년 3월 25일 개최된 제50기 정기주주총회부터「상법」제368조의4에

따른 전자투표제도와「자본시장과 금융투자업에 관한 법률 시행령」 제160조

제5호에 따른 전자위임장권유제도를 활용하기로 하였으며, 이 두 제도의 관리 업무

를 한국예탁결제원에 위탁하였습니다. 주주총회에 참석하지 못하는 주주님들께서

는 아래에서 정한 방법에 따라 전자투표방식으로 의결권을 행사하시거나, 전자위임

장을 수여하실 수 있습니다.

가. 전자투표 및 전자위임장권유관리시스템

인터넷 주소 :「https://evote.ksd.or.kr」

모바일 주소: 「https://evote.ksd.or.kr/m」

나. 전자투표 행사 및 전자위임장 수여기간 :

2022년 3월 15일 9시 ~ 2022년 3월 24일 17시

- 전자투표 행사 및 전자위임장 수여 첫날은 오전 9시부터

전자투표 ·전자위임장 권유 관리 시스템 접속이 가능하며,

그 이후 기간 중에는 24시간 접속이 가능합니다.

(단, 마지막날은 오후 5시까지만 투표하실 수 있습니다)

다. 인증서를 이용하여 전자투표 ·전자위임장 권유 관리 시스템에서 주주 본인

확인 후 의결권을 행사하실 수 있습니다.

- 주주확인용 인증서의 종류 : 공동인증서 및 민간인증서

(K-VOTE에서 사용가능한 인증서 한정)

라. 수정동의안 처리 : 주주총회에서 상정된 의안에 관하여 수정동의가 제출되는

경우 기권으로 처리됩니다.

6. 주주총회 참석시 준비물

- 본인이 직접 의결권 행사시 : 신분증

- 대리인을 통한 의결권 행사시 : 위임장(주주와 대리인의 인적사항 기재, 기명날인),

대리인의 신분증

7. 전자증권제도 시행에 따른 실물증권 보유자의 권리 보호에 관한 사항

- 2019년 9월 16일부터 전자증권제도가 시행되어 실물증권은 효력이 상실되었으며

한국예탁결제원의 (명부)계좌주주로 전자등록되어 권리행사 등이 제한됩니다. 따라서 보유 중인 실물 증권을 한국예탁결제원 증권대행부에 방문하여 전자등록으로 전환하시기 바랍니다.

8. 기타사항

- 상법 제542조의4 및 당사 정관 제20조에 의거하여 발행주식총수의 1% 이하 소유

주주에 대하여는 이 공고로 소집통지를 갈음하오니 양지하여 주시기 바랍니다.

- 코로나19 감염 및 전파 예방을 위해 주주총회장 출입 전 발열을 확인할 예정이며, 당일 발열, 기침 증세가 있으신 주주님은 주주총회장 출입이 제한될 수 있습니다.

또한, 마스크 미착용 주주님께서도 출입이 제한될 수 있으니, 주주총회장 입장 시 반드시 마스크를 착용하여 주시기 바랍니다.

- 코로나19 감염 및 전파 예방을 위해 전자투표와 의결권 대리행사 제도를 적극

활용해 주실 것을 당부 드립니다.

- 코로나19 등 비상사태 발생 시 일정/장소 변경 및 기타 집행 관련 세부사항은

대표이사에게 위임합니다.

I. 사외이사 등의 활동내역과 보수에 관한 사항

1. 사외이사 등의 활동내역

가. 이사회 출석률 및 이사회 의안에 대한 찬반여부

| 회차 | 개최일자 | 의안내용 | 사외이사 등의 성명 | |||||

|---|---|---|---|---|---|---|---|---|

| 하용득 (출석률: 100%) |

임춘성 (출석률:94.4%) |

최효성 (출석률: 100%) |

신동윤 (출석률: 100%) |

이인무 (출석률:100%) |

윤종원 (출석률:100%) |

|||

| 찬 반 여 부 | ||||||||

| 1 | 2021.02.08 | 1. 제50기 재무제표 및 영업보고서 승인 2. GS25 베트남 JV 증자 참여 승인 3. 이사회 규정 등 개정(안) 승인 4. 2021년 ESG 업무 추진 계획 승인 5. ㈜GS리테일 기업지배구조헌장 제정(안) 승인 6. ㈜펫츠비 주식인수 승인 [보고사항] - 2020년도 내부회계관리제도 운영 실태 보고(리스크 관리 체계 포함) - 2020년도 미래에셋 펀드 운영 현황 보고 - 2020년도 기부금 집행 결과 보고 - ㈜GS네트웍스와의 토지 매매 보고 - ㈜GS네트웍스와의 물류센터 전대 계약 변경(해지) 보고 - ㈜펫츠비에 대한 자금 대여 보고 - 파르나스호텔㈜와의 IT보안 수탁 계약 체결 보고 |

찬성 찬성 찬성 찬성 찬성 찬성 - - - - - - - |

찬성 찬성 찬성 찬성 찬성 찬성 - - - - - - - |

찬성 찬성 찬성 찬성 찬성 찬성 - - - - - - - |

찬성 찬성 찬성 찬성 찬성 찬성 - - - - - - - |

선임前 | 선임前 |

| 2 | 2021.02.23 | [보고사항] - 2020년도 내부회계관리제도 평가 보고 |

- |

- |

- |

- |

||

| 3 | 2021.03.08 | 1. 제50기 정기주주총회 소집 및 상정 의안 승인 주1) 2. 2021년 산업 안전 ·보건 계획 수립 승인 3. PFV 개발사업의 PF 대출을 위한 주식 근질권제공 승인 4. 고문 위촉 승인 [보고사항] - ㈜GS스포츠와의 거래 보고 - GS칼텍스㈜와의 임대차계약 체결 보고 - ㈜GS네트웍스와의 물류센터 전대 계약 변경 보고 |

(수정안)찬성 찬성 찬성 찬성 - - - |

(수정안)찬성 찬성 찬성 찬성 - - - |

(수정안)찬성 찬성 찬성 찬성 - - - |

(수정안)찬성 찬성 찬성 찬성 - - - |

||

| 4 | 2021.03.25 | 1. 이사 보수 집행 위임 승인 2. 이사회 규정 등 개정(안) 승인 3. 임시주주총회 소집 및 상정 의안 승인 4. 수퍼 영업장(건물) 담보 제공 승인 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 |

||

| 5 | 2021.04.29 | 1. 이사 선임 승인 2. 감사위원회 위원 선임 승인 3. 합병 계약서 변경(별첨 수정) 승인 [보고사항] - 2021년 1/4분기 경영실적 보고 |

찬성 찬성 찬성 - |

찬성 찬성 찬성 - |

찬성 찬성 찬성 - |

찬성 찬성 찬성 - |

||

| 6 | 2021.05.11 | [보고사항] - 파르나스호텔㈜와의 용역 거래 보고 - 케이클라비스전문투자형사모부동산투자유한회사제19호와의 공동사업협약서 체결 보고 |

- - |

- - |

- - |

- - |

||

| 7 | 2021.06.10 | 1. 신선가공센터 인수 추진 승인 [보고사항] - ㈜어바웃펫증자 참여 보고 - ㈜후레쉬미트 증자 참여 보고 |

찬성 - - |

찬성 - - |

찬성 - - |

찬성 - - |

||

| 8 | 2021.06.23 | [보고사항] - 신사업 입찰 참여 보고 - ㈜GS넷비전과의 상품 ·용역 등 거래 보고 |

- - |

불참 불참 |

- - |

- - |

||

| 9 | 2021.07.01 | 1. 합병 종료 보고 및 공고 결의 2. 각자 대표이사 선임 승인 3. 대표이사의 업무 위촉 등 승인 4. 이사회 내 위원회 위원 선임 승인 5. 집행임원 인사관리 규정 개정 승인 6. 주요 인사 제도 변경 승인 7. 준법지원인 선임 승인 8. ㈜어바웃펫과의 용역 등 거래 승인 9. ㈜지에스텔레서비스와의 상품 ·용역 등 거래 승인 |

퇴임 | 찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 |

퇴임 | 찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 |

찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 찬성 |

| 10 | 2021.07.13 | 1. 신규 사업 지분 투자 승인 | 찬성 | 찬성 | 찬성 | 찬성 | ||

| 11 | 2021.08.05 | 1. 자기주식 처분 승인 2. ESG 위원회 설치, 운영규정 제정 및 위원 선임 승인 3. 이사회 규정 변경 승인 4. 신규 펀드 출자 승인 [보고사항] - 2021년 상반기 경영실적 보고 - ㈜GS네트웍스에 대한 증자 참여 보고 - ㈜GS와의 임차계약 체결 보고 - 파르나스호텔㈜와의 임차계약 체결 보고 |

찬성 찬성 찬성 찬성 - - - - |

찬성 찬성 찬성 찬성 - - - - |

찬성 찬성 찬성 찬성 - - - - |

찬성 찬성 찬성 찬성 - - - - |

||

| 12 | 2021.08.13 | 1. 신규 사업 지분 투자 승인 | 찬성 | 찬성 | 찬성 | 찬성 | ||

| 13 | 2021.09.28 | 1. 준법통제기준 제정 승인 [보고사항] - 별정직 임원 선임 보고 - GS칼텍스(주)와의 용역 등 거래 변경 보고 - 2021년 상반기 ESG 관련 활동 진행사항 보고 |

찬성 - - - |

찬성 - - - |

찬성 - - - |

찬성 - - - |

||

| 14 | 2021.10.07 | 1. 개발사업 PF 대출을 위한 담보 제공 승인 | 찬성 | 찬성 | 찬성 | 찬성 | ||

| 15 | 2021.11.04 |

1. 금융소비자보호 기준 및 내부통제기준 수립 승인 - 2021년 3/4분기 경영실적 보고 - 2021년 보험내부통제업무 활동 보고 - ㈜GS네트웍스와의 임대차계약 체결 보고 - GS파크24㈜에 대한 자금 대여 보고 |

찬성 찬성 - - - - |

찬성 찬성 - - - - |

찬성 찬성 - - - - |

찬성 찬성 - - - - |

||

| 16 | 2021.12.01 | 1. 집행임원 인사(안) 승인 2. 타법인 출자 및 GS파크24㈜ 매각 승인 |

찬성 찬성 |

찬성 찬성 |

찬성 찬성 |

찬성 찬성 |

||

| 17 | 2021.12.09 | 1. 신사업 지분 투자 승인 | 찬성 | 찬성 | 찬성 | 찬성 | ||

| 18 | 2021.12.16 | 1. 2022년도 사업계획 승인 2. 주주 소통 담당 이사 선임 승인 3. 이사회 평가 제도 수립 승인 [보고사항] - 2021년 ESG 평가결과 및 컨설팅 진행 경과 보고 - 2021년 하반기 준법 점검 결과 보고 - 사회공헌사업 진행 보고 - 공정거래 자율준수 관리자 선임 보고 - 전사 위기관리 체계 구축 보고 - ㈜어바웃펫에 대한 자금 대여 보고 - ㈜GS와의 GS브랜드 사용 거래 보고 - ㈜GS네트웍스와의 상품 ·용역 등 거래 보고 - ㈜후레쉬서브와의 상품 ·용역 등 거래 보고 - ㈜GS넷비전과의 상품 ·용역 등 거래 보고 - ㈜GS텔레서비스와의 상품 ·용역 등 거래 보고 - GS칼텍스㈜와의 상품 ·용역 등 거래 보고 - ㈜어바웃펫과의 상품 ·용역 등 거래 보고 - ㈜텐바이텐과의 상품 ·용역 등 거래 보고 - GS파크24㈜와의 상품 ·용역 등 거래 보고 - ㈜후레쉬미트와의 상품 ·용역 등 거래 보고 - ㈜후레쉬미트와의 임대차계약 체결 보고 - ㈜GS네트웍스와의 임대차계약 체결 보고 - PT.GSRETAIL INDONESIA와의 GS브랜드 사용 거래 보고 |

찬성 찬성 찬성 - - - - - - - - - - - - - - - - - - - |

찬성 찬성 찬성 - - - - - - - - - - - - - - - - - - - |

찬성 찬성 찬성 - - - - - - - - - - - - - - - - - - - |

찬성 찬성 찬성 - - - - - - - - - - - - - - - - - - - |

||

주1) '21년 3월 8일 개최된 이사회 상정 의안 "제1호 제50기 정기주주총회 소집 및 상정 의안 승인" 안건 심의 과정에서 일부 안건 내용에 대한 사외이사 하용득의 수정안 제의가 있었습니다. 수정안 제의 내용은 주주총회 상정의안 "제3호 정관 일부 변경 승인" 의 세부 안건인 "제3-5호 지배구조 건전성 제고" 관련 내용으로 사외이사 하용득이 제의한 수정안에 대해 출석이사 전원은 충분한 심의를 거쳐, 수정된 안건을

제50기 주주총회에 상정하기로 수정 가결 하였습니다. 수정된 안건의 세부내용 및 사유는 아래와 같습니다.

| 수정 前 | 수정 後 | 수정사유 |

|---|---|---|

| 정관 제35조(이사회의 구성과 소집) 제2항 관련 "이사회 소집통지자는 이사회 의장 및 이사회가 정한 이사"로 함. |

정관 제35조(이사회의 구성 과 소집) 제2항 관련, "이사회 소집통지자는 이사회 의장, 대표이사 및 이사회가 정한 이사" 로 함. |

이사회의 감독권과 대표이사의 업무 집행권에 대한 |

주2) ㈜GS리테일과 ㈜GS홈쇼핑간 합병에 따라, 양 사 사업의 충분한 이해를 통한 이사회 운영의 정합성 제고를 위해, '21.7.1자 기존 ㈜GS홈쇼핑의 사내이사 김호성, 사외이사 이인무, 사외이사 윤종원을 선임하고, 그룹사간 시너지 강화를 위해 기타비상무이사 홍순기를 선임하였습니다. 기존 ㈜GS리테일의 사내이사 조윤성, 사외이사 하용득, 사외이사 최효성, 기타비상무이사 김석환은 동 일자로 사임 하였습니다.

나. 이사회내 위원회에서의 사외이사 등의 활동내역

| 위원회명 | 구성원 | 활 동 내 역 | ||

|---|---|---|---|---|

| 개최일자 | 의안내용 | 가결여부 | ||

| 감사위원회 | 임춘성, 최효성, 신동윤 | 2021.02.23 | 1. 2020년 내부회계관리제도 평가보고서 승인의 건 [보고사항] 1. 2020년 결산정책 및 감사결과 보고 2. 2020년 내부회계관리제도 감사결과 보고 |

가결 - - |

| 2021.03.08 | 1. 감사보고서 제출 승인의 건 2. 내부감시장치에 대한 감사의 평가의견서 승인의 건 3. 내부감사부서 운영규정 재승인의 건 |

가결 가결 가결 |

||

| 2021.03.26 | 1. 외부감사인의 비감사 업무에 대한 감사위원회 승인의 건 | 가결 | ||

| 2021.04.29 | [보고사항] 1. 2021년 1/4분기 경영실적 보고 2. 2021년 내부회계관리제도 운영계획 보고 3. 2021년 감사위원회 보수교육 계획(안) 보고 |

- - - |

||

| 신동윤, 이인무, 윤종원 | 2021.07.01 | 1. 감사위원장 선임 2. 외부감사인의 비감사업무에 대한 승인(IT) 3. 외부감사인의 비감사업무에 대한 승인(세무조정 등) [보고사항] 1. 합병 후 외부감사인 계약범위 변경사항 2. 감사위원회 입문 및 보수 교육 |

가결 가결 가결 - - |

|

| 2021.08.03 | 1. 감사위원회 직무규정 일부 변경의 건 [보고사항] 1. 2021년 상반기 경영실적 보고 2. 2021년 내부감사계획 보고 3. 2021년 내부회계 설계평가 경과 보고 |

가결 - - - |

||

| 2021.11.03 | 1. 외부감사인 비감사업무에 대한 감사위원회 승인의 건(세무) [보고사항] 1. 내부회계관리제도 중간평가 결과 보고 2. 2021년 3분기 경영실적보고 |

가결 - - |

||

| 2021.12.08 | 1. 외부감사인 비감사업무에 대한 감사위원회 승인의 건 | 가결 | ||

| 2021.12.16 | [보고사항] 1. '21년 내부회계관리제도 중간평가 경과보고 2. '21년 하반기 내부감사 결과보고 3. '22~'24년 외부감사인 지정 결과보고 4. '21년 감사위원회 자체 성과평가 보고 |

- - - - |

||

| 내부거래위원회 | 하용득, 임춘성, 최효성 | 2021.02.08 | 1. ㈜GS네트웍스와의 토지 매매 거래 승인 2. ㈜GS네트웍스와의 물류센터 전대 계약 변경(해지) 승인 3. ㈜펫츠비에 대한 자금 대여 승인 4. 파르나스호텔㈜와의 IT보안 수탁 계약 체결 승인 |

가결 가결 가결 가결 |

| 2021.03.08 | 1. ㈜GS스포츠와의 거래 승인 2. GS칼텍스㈜와의 임대차계약 체결 승인 3. ㈜GS네트웍스와의 물류센터 전대 계약 변경 승인 |

가결 가결 가결 |

||

| 2021.04.29 | 1. 합병 계약서 변경(별첨 수정) 승인 | 가결 | ||

| 2021.05.11 | 1. 파르나스호텔㈜와의 용역 거래 승인 2. 케이클라비스전문투자형사모부동산투자유한회사제19호와의 공동사업협약서 체결 승인 |

가결 가결 |

||

| 2021.06.10 | 1. ㈜어바웃펫 증자 참여 승인 2. ㈜후레쉬미트 증자 참여 승인 |

가결 가결 |

||

| 2021.06.23 | 1. ㈜GS넷비전과의 상품 ·용역 등 거래 승인 | 가결 | ||

| 임춘성, 신동윤, 윤종원 | 2021.07.01 | 1. 내부거래위원회 위원장 선임 승인 2. ㈜어바웃펫과의 용역 등 거래 승인 3. ㈜지에스텔레서비스와의 상품 ·용역 등 거래 승인 |

가결 가결 가결 |

|

| 2021.08.05 | 1. ㈜GS네트웍스에 대한 증자 참여 승인 2. ㈜GS와의 임차 계약 체결 승인 3. 파르나스호텔㈜와의 임차 계약 체결 승인 |

가결 가결 가결 |

||

| 2021.09.28 | 1. GS칼텍스㈜와의 용역 등 거래 변경 승인 | 가결 | ||

| 2021.11.04 | 1. ㈜GS네트웍스와의 임대차계약 체결 승인 2. GS파크24㈜에 대한 자금 대여 승인 |

가결 가결 |

||

| 2021.12.15 | 1. ㈜어바웃펫에 대한 자금 대여 승인 2. ㈜GS와의 GS브랜드 사용 거래 승인 3. ㈜GS네트웍스와의 상품 ·용역 등 거래 승인 4. ㈜후레쉬서브와의 상품 ·용역 등 거래 승인 5. ㈜GS넷비전과의 상품 ·용역 등 거래 승인 6. ㈜GS텔레서비스와의 상품 ·용역 등 거래 승인 7. GS칼텍스㈜와의 상품 ·용역 등 거래 승인 8. ㈜어바웃펫과의 상품 ·용역 등 거래 승인 9. ㈜텐바이텐과의 상품 ·용역 등 거래 승인 10. GS파크24㈜와의 상품 ·용역 등 거래 승인 11. ㈜후레쉬미트와의 상품 ·용역 등 거래 승인 12. ㈜후레쉬미트와의 임대차계약 체결 승인 13. ㈜GS네트웍스와의 임대차계약 체결 승인 14. PT.GSRETAIL INDONESIA와의 GS브랜드 사용 거래 승인 |

가결 가결 가결 가결 가결 가결 가결 가결 가결 가결 가결 가결 가결 가결 |

||

| ESG위원회 주1) |

이인무, 신동윤, 윤종원, 홍순기 | 2021.08.05 | 1. ESG 위원회 위원장 선임 승인 | 가결 |

| 2021.09.28 | [보고사항] - 2021년 상반기 ESG 관련 활동 진행사항 보고 |

- |

||

| 2021.12.16 | 1. 사회공헌사업 승인 2. 공정거래 자율준수 관리자 선임 승인 [보고사항] - 2021년 ESG 평가결과 및 컨설팅 진행 경과 보고 - 전사 위기관리 체계 구축 보고 |

가결 가결 - - |

||

| 사외이사후보추천위원회 | 신동윤, 하용득, 김석환 | 2021.04.29 | 1.사외이사 후보 추천 승인 | 가결 |

| 이인무, 임춘성, 신동윤 | 2021.07.01 | 1.사외이사후보추천위원회 위원장 선임 승인 | 가결 | |

주1) 지속가능경영체계 강화를 위해 '21.8.5일 이사회 결의로 이사회 내 ESG 위원회를 설치하였습니다.

2. 사외이사 등의 보수현황

| (단위 : 백만원) |

| 구 분 | 인원수 | 주총승인금액 주1) |

지급총액 주2) |

1인당 평균 지급액 |

비 고 |

|---|---|---|---|---|---|

| 사외이사 | 4 | 5,000 | 260 | 65 | - |

주1) 상기 주총승인금액은 제50기 정기 주주총회 승인일 기준으로 사내이사 2명,

사외이사 4명, 기타비상무이사 1명을 포함한 등기이사 총 7명에 대한 보수한도

승인 금액입니다.

주2) ㈜GS리테일과 ㈜GS홈쇼핑간 합병에 따라, 양 사 사업의 충분한 이해를 통한

이사회 운영의 정합성 제고를 위해, '21.7.1자 기존 ㈜GS홈쇼핑의 사외이사 이인무, 사외이사 윤종원을 선임하고, 기존 ㈜GS리테일의 사외이사 하용득, 사외이사 최효성은 동 일자로 사임 하였습니다. 상기 지급총액에는 사외이사 하용득, 사외이사 최효성의 퇴임('21.7.1.) 前까지 지급된 보수가 포함되어 있습니다.

II. 최대주주등과의 거래내역에 관한 사항

1. 단일 거래규모가 일정규모이상인 거래

| (단위 : 억원) |

| 거래종류 | 거래상대방 (회사와의 관계) |

거래기간 | 거래금액 | 비율(%) |

|---|---|---|---|---|

| 용역 거래 등 | (주)지에스네트웍스 (계열회사) |

21.1월 ~ '21.12월 | 3,984 | 7.10 |

| 현금 출자 | Combined Delivery Platforms Investment Co., Ltd. |

21.1월 ~ '21.12월 | 3,077 | 5.49 |

주1) 상기 비율은 별도 재무제표의 2020년 말 자산 총액 대비 비율입니다.

2. 해당 사업연도중에 특정인과 해당 거래를 포함한 거래총액이 일정규모이상인 거래

| (단위 : 억원) |

| 거래상대방 (회사와의 관계) |

거래종류 | 거래기간 | 거래금액 주2) |

비율(%) 주1) |

|---|---|---|---|---|

| 매출ㆍ매입 등 | (주)지에스네트웍스 (계열회사) |

'21.1월 ~ '21.12월 | 4,578 | 8.16 |

| 현금 출자 | Combined Delivery Platforms Investment Co., Ltd. |

21.1월 ~ '21.12월 | 3,077 | 5.49 |

주1) 상기 비율은 별도 재무제표의 2020년 말 자산 총액 대비 비율입니다.

III. 경영참고사항

1. 사업의 개요

당사의 주요 사업은 소매유통업으로 편의점 GS25, 수퍼마켓 GS수퍼(GS THE FRESH), 헬스 앤 뷰티 스토어(lalavla) 등을 운영하고 있습니다. 또한, 2021년 7월에는

온오프라인 사업의 시너지 극대화를 위해 계열회사인 (주)GS홈쇼핑을 흡수합병하여, TV쇼핑사업 및 모바일 사업을 함께 영위하고 있습니다. 당사의 주요 종속회사인 파르나스호텔㈜는 우수한 입지 및 높은 대외 인지도를 바탕으로 그랜드 인터컨티넨탈, 코엑스 인터컨티넨탈 및 프라임 오피스 파르나스 타워 등을 운영하고 있으며,

㈜지에스네트웍스는 물류 전문 회사로, 물류의 전략적 중요도 증가에 따라 운영 효율화와 더불어 수익 다각화를 목표로 '18년 1월 설립되었습니다.

또한, 당사는 주요 종속회사인 지에스파크이십사(주)는 국내 최초로 주차장 브랜드 "GS타임즈"를 런칭하여 국내 주차장 운영시장에 무인주차 시스템 도입을 선도하며, 주차 관련 종합 서비스를 제공하고 있으며, 주요 종속회사인 이지스제415호전문투자형사모부동산투자신탁은 자산을 부동산에 투자하고 운용하여 그 수익을 수익자에게 배분하고 있습니다.

가. 업계의 현황

□ 편의점(Convenience Store)

(1) 산업의 특성

편의점이란 그 명칭 그대로 "고객에게 편의(convenience)를 제공함을 목적으로 하는 소형 소매점"으로 정의되는데, 여기에서 편의란 수퍼마켓이나 대규모소매점, 전문점 등 기존의 소매업태에서는 제공할 수 없는 4가지 편리함, 즉 ① 쇼핑시간의 편리함(24시간 연중무휴), ② 쇼핑장소의 편리함(근거리 위치), ③ 쇼핑의 상품적 편리함(간편식품, 일용 잡화류 등 다품종 소량판매), ④ 각종 생활서비스 제공의 편리함(공공요금 수납, ATM기 등)을 일컫습니다. 편의점은 이와 같은 각종 편의를 제공하기 위하여 주로 역 주변, 도로변 등 이용하기 편리한 곳에 입점하여 연중무휴 24시간 영업체제로 생필품을 판매하기 때문에 맞벌이 부부, 1인가구 등 목적구매의 성향이 두드러진 고객을 겨냥하여 운영되는 소매업태입니다.

편의점은 기존 시장기능의 불충분성을 보완하고자 태동한 소매업태로서, 다양한

상품구색을 갖추나 잘 팔리는 상품위주로 압축 판매하고, 프레쉬푸드와 생활서비스상품(공공요금수납 등) 또한 취급하며, 보통 프랜차이즈 체인 방식으로 운영되는 등 기존 대규모 소매점이나 전문점, 수퍼마켓 등과는 다른 특징을 지니고 있습니다.

(2) 산업의 성장성

2021년 편의점 시장의 총 매출 규모는 전년대비 6.8% 성장한 약 28.5조원으로 추정됩니다. 코로나19 확산에 따른 경기악화, 소비부진의 영향 등으로 소매업 전반이

어려움을 겪은 가운데 대형마트, SSM 등 주요 오프라인 업태는 성장이 미미했던

반면,편의점은 상대적으로 안정적인 성장률을 기록하였습니다.

| 연도 | 점포수 | 매출액 | ||

| 실적(개) | 성장률 | 실적(조원) | 성장률 | |

| 2017 | 39,300 | 19.1% | 23.0 | 13.3% |

| 2018 | 42,000 | 6.9% | 25.0 | 8.7% |

| 2019 | 44,500 | 6.0% | 26.1 | 4.4% |

| 2020 | 47,500 | 6.7% | 26.7 | 2.4% |

| 2021 | 50,500 | 6.3% | 28.5 | 6.8% |

(출처: 산업통상자원부, 회사추정치)

이처럼 편의점 업계의 성장 요인은 다양한 포맷의 특화 점포 개발, 간편식/HMR 강화 를 통한 편의점의 food점化 등 소비트렌드 변화에 대한 적절한 대응 때문입니다.

또한, 다른 자영업종에 비해 적은 투자비로 사업 안정성을 보장 받을 수 있다는 점에서 창업시장에서 인기를 끌고 있으며, 편의점을 생계형이 아니라 사업 확장의 수단으로 활용하는 사례도 늘어나고 있습니다.

한편, 다른 자영업을 운영하다 도산 위험을 직면한 가맹점주들도 상대적으로 사업의 안정성이 보장되는 편의점으로 업종을 바꾸는 사례가 점차 늘고 있습니다.

향후 국내 편의점 시장은 외형 성장이 아니라 기존 가맹점 수익확대에 역량을 집중할 것으로 예상됩니다. 또한, 한국형 모델을 토대로 비대면 일상화 시대에 맞는 다양한 포맷의 편의점을 개발함과 동시에 편의점의 서비스 플랫폼化 및 food점化에도 한층 다가설 것으로 전망됩니다.

(3) 경기변동의 특성

통상 유통업은 경기변동 및 소비심리에 매우 민감하게 반응하나, 편의점 산업은 주로소용량 식품 및 생활필수품 등을 판매함으로써 고가의 상품을 취급하는 타 유통업태보다 상대적으로 경기에 둔감한 편입니다.

(4) 경쟁요소

국내 프랜차이즈 체인 편의점社는 GS25, CU, 세븐일레븐, 이마트24, 미니스톱 등이있습니다. 편의점은 대부분 프랜차이즈 체인으로 운영되는 바, 브랜드의 인지도는

중요 경쟁력 요소 중 하나입니다. 따라서 신규 사업자의 진출이 쉽지 않습니다. 한편, 현재 편의점 시장은 '3강2중'의 모습을 보이고 있는데, 상위 3개사의 (GS25, CU, 세븐일레븐) 시장점유율이 지속적으로 높아지고 있습니다. 또한, 신세계그룹의 이마트24와 미니스톱의 4위 경쟁 강도도 높아지고 있습니다.

프랜차이즈 산업 특성상 다수의 점포를 운영해야만 수익을 낼 수 있는 구조입니다. 이를 위해서 물류센터, 점포 운영 정보시스템 구축이 필수적으로 선행되어야 하며, 이에 따른 대규모 투자에 따라 소규모 자본으로는 시장 진입이 어렵고, 대형유통업체들이 수십 년 간의 영업 노하우로 시장을 선점하고 있기 때문에 기존 업체의 인수합병을 제외한 신규진입은 어려운 산업입니다.

편의점 산업에서 타사 및 타업태 대비 차별성을 부각시키는 주요 경쟁력은 Merchandising(MD) 역량 확보, 다양한 컨셉의 점포 출점, 서비스 역량 확보, 신규 서비스 상품의 지속적인 개발/도입 등이 있습니다.

(5) 관련 법령 또는 정부의 규제 등

편의점 산업은 프랜차이즈 체인 방식으로 운영됨에 따라 가맹사업자를 위한 소상공인 창업지원제도와 가맹점 운영자에 대한 지원제도 등의 지원이 있으며, 정보공개서 등록제도 등의 규제가 있습니다.

그러나, 가맹점 수요가 늘어나면서 동일 상권 내 경쟁사 편의점들이 중복 출점하는 문제가 발생했고, 가맹점 수익도 악화되기 시작했습니다.

이러한 편의점 업계의 과밀화 해소를 위해, 2018년 7월 25일자 국내 주요 프렌차이즈 편의점 업체가 속해 있는 한국편의점산업협회는 공정거래위원회에 신규 출점시

거리제한 관련 내용을 담은 자율규약 제정안을 제출하여 심사를 요청하였습니다. 공정거래위원회는 제출안에 대한 심사를 거쳐, 동년 11월 30일자 소회의를 통해 승인하였고, 이 후 한국편의점산업협회에 속한 편의점 업체는 상기 자율규약의 적용을 받고 있습니다.

또한, 2018년 4월 3일자 공정거래위원회는 오전0시 또는 오전 1시부터 오전 6시까지의 심야시간대에 3개월 동안 영업손실이 발생한 편의점 가맹점에 대하여 영업시간 단축을 허용하지 않는 행위를 금지하는 내용으로 가맹사업거래의 공정화에 관한 법률(이하 "가맹사업법")시행령을 개정하였습니다.

최근 최저임금 상승에 따른 가맹점의 인건비 부담이 가중되고 있습니다. 따라서 당사는 최저수입보장 확대 지원, 심야시간 운영점포 전기료 지원, 매출 활성화 솔루션 구축비 투자, 모든 브랜드 편의점 근접 출점 자제, 사회 공익활동 확대 등 경영주와의 상생지원안을 발표하고 실천 중에 있습니다.

또한 당사는 '19년부터 가맹점 수익 증대 및 안정화를 위해 가맹점 이익 배분율을 상향하는 새로운 가맹계약 타입을 도입하였습니다. 지원금을 직접 지급하는 대신 이익 배분율을 조정하여 가맹점주에게 매출 증가에 대한 동기를 부여하고, 점포의 수익성을 높이는 방안으로 본사와 가맹점의 동반 성장을 위해 노력하고 있습니다.

이와 더불어 인력 운영의 질적 개선 및 시스템 자동화를 통한 업무효율화를 더욱

강화해 나갈 것입니다.

□ 수퍼마켓(Supermarket)

(1) 산업의 특성

수퍼마켓이란 편의점과 대형할인점의 중간규모로 주로 식료품과 생활필수품을 판매하는 유통업태의 일종입니다. 대형할인점 등과 같은 대규모 점포와는 달리, 수퍼마켓에 대한 명확한 법적 규정이 없기 때문에 동네 구멍가게부터 대형 기업형 수퍼마켓까지를 통칭하는 포괄적인 의미로 사용되고 있습니다. 최근 이슈가 되고 있는 기업형 수퍼마켓은 유통대기업 등이 체인점 방식으로 운영하는 수퍼마켓으로, SSM(Super Supermarket)으로 칭하기도 합니다. SSM은 일반적으로 대형할인점보다는 작고 자영업자가 운영하는 일반 수퍼마켓보다는 규모가 큰 수퍼마켓을 의미하나 반드시 이와 같지는 않으며, 일반 수퍼마켓의 매장면적이 대부분 660㎡이하인데 반해, SSM의매장면적은 330㎡에서 3,000㎡로 다양하게 나타나고 있습니다.

2010년 개정된 유통산업발전법에서는 SSM을 따로 정의하고 있지는 않으나 매장면적이 3,000㎡ 이하인 대기업 직영 수퍼마켓 또는 대기업 체인 및 프랜차이즈형 수퍼마켓을 준대규모 점포로 규정함으로서 간접적으로 SSM에 대한 정의를 내리고 있습니다.

1970년대 국내 처음 등장한 수퍼마켓은 근거리 고객을 대상으로 합리적인 가격,

생필품 중심의 상품 구색, 쾌적한 쇼핑환경 제공 등을 강점으로 내세워 소비자들을 유인하여 왔습니다. 할인점에 비해 부지 소요면적이 작고 출점 비용이 적게 들며 소규모 상권에도 입점이 가능해 대형할인점이 수요를 흡수하지 못하는 틈새시장을 공략하고 있습니다.

수퍼마켓은 효율적인 상품 공급망을 통해 안전하고 안정적인 상품 가격을 유지하여 국가 소비 경제의 선순환 역할을 담당하고 있습니다. 또한 중소제조업체와 지방의 특산물을 전국적으로 제공할 수 있는 유통경로를 제공하고 있어 지역경제 발전에도

이바지하고 있습니다.

(2) 산업의 성장성

2021년 전체 수퍼마켓 시장규모는 약 39조원으로 추정됩니다. 이중 20개점 이상

점포를 운영하는 SSM의 비중은 2014년부터 정체되어 있습니다.

(단위:조원)

| 구 분 | 2017년 | 2018년 | 2019년 | 2020년 | 2021년 |

| 수퍼마켓 전체시장 판매액 | 38.8 | 40.0 | 39.2 | 40.3 | 39.3 |

| SSM 판매액 | 7.5 | 7.6 | 7.5 | 7.1 | 7.1 |

| SSM 비중 | 19% | 19% | 19% | 18% | 18% |

(출처: 산업통상자원부, 통계청, 회사추정치)

(3) 경기변동의 특성

수퍼마켓의 판매 상품 비중은 식품류가 높은 비중을 차지하고 있습니다. 식품류는

경기변동의 영향을 상대적으로 적게 받으나, 비식품류는 소비자 소득 변화, 소비 심리 등에 따라 매출에 영향을 받습니다. 뿐만 아니라, 최근 대체 채널 (온라인 플랫폼 등)의 다양화 추세 역시 매출에 영향을 미치고 있습니다.

(4) 경쟁요소

수퍼마켓은 대기업 운영, 중소기업 운영, 개인 운영으로 크게 구분됩니다. 여전히

개인 운영 수퍼마켓이 큰 비중을 차지하나, 기업에서 운영하는 수퍼마켓의 비중도

증가하였습니다. 현재 SSM시장은 GS수퍼(GS THE FRESH), 롯데슈퍼, 홈플러스

익스프레스, 이마트에브리데이 등 4개 업체와 기타 중소유통업체가 운영하는 다수의 시장 참여자로 구성되고 있습니다.

수퍼마켓 산업이 타 업태 대비 차별성을 부각시키는 주요 경쟁수단은 입지, 가격정책, 규모의 경제, 비용구조의 효율화, Merchandising(MD), 편의시설, 고객서비스 등이 있습니다.

하지만, 2013년부터 본격적으로 주말 의무휴업/영업시간 축소 및 신규출점 제한 규제, 온라인 플랫폼과의 경쟁 그리고 소비 침체가 맞물려 고전을 하고 있습니다.

따라서 당사 수퍼사업부는 '19년 말부터 부진점 정리, 본부 집중화, 포장상품 전환 등체인오퍼레이션 체제를 구축하여 수익성 개선 활동을 진행하고 있습니다.

또한, 최근 새벽 배송 등 온라인 업체들과의 경쟁이 가속화됨에 따라 온라인 플랫폼 및 배달서비스, 전용 어플리케이션 서비스 등을 지속 강화하여, 당사만의 차별화 전략을 갖추기 위해 노력하고 있습니다.

(5) 관련 법령 또는 정부의 규제 등

2000년대 중반 이후, SSM이 대도시를 비롯, 지방 중소도시로 확대되면서 중소유통점들과의 갈등이 확산되었습니다. 이에 중소유통점은 정부와 지자체에 지원 강화와 SSM에 대한 규제 강화를 요구하였고, SSM 측은 오히려 차별적 규제를 완화해 줄 것을 요구하였습니다. 이러한 양측의 대립은 2010년 11월 유통산업발전법(유통법)과 대중소기업상생협력촉진에 관한 법률(상생법) 개정에서 SSM의 개점을 제한하면서 일단락되었으나, 여전히 사회적으로 SSM규제에 대한 찬반 논란은 분분한 상황입니다.

유통법은 동네 재래시장을 전통상업보존구역으로 정해 그 경계로부터 1,000m이내에 대규모 점포 또는 준대규모점포가 들어서는 것을 제한(제8조)하고 있습니다. 기존에는 대형할인점과 같은 대규모점포의 입점만을 제한하고 있었으나, 개정안을 통해 준대규모점포의 범위를 지정(제2조)하여 SSM까지도 제한 대상에 포함하였습니다. 지방자치단체는 조례를 제정하여 전통상업보존구역에서의 SSM의 설립을 제한하거나 입점 조건을 부여할 수 있습니다. 지자체 조례의 공통적인 주요 내용으로는 유통기업상생발전협의회 구성 및 운영, 전통상업보존구역 설정, 대규모점포 등의 개설 등록 등입니다.

상생법은 해당 업종의 중소기업 상당수가 공급하는 물품 또는 용역에 대한 수요를

감소시켜 중소기업의 경영안정에 현저하게 나쁜 영향을 미치거나 미칠 우려가 있다고 인정할 때에는 사업조정신청(제32조)을 할 수 있도록 규정하고 있습니다.

사업조정제도란 대기업의 사업진출로 당해업종의 상당수 중소기업이 수요의 감소 등으로 경영안정에 피해를 입거나 입을 우려가 있는 경우 대기업 등에게 사업의 인수, 개시 또는 확장의 시기를 연기하거나 생산품목, 생산수량, 생산시설 등을 축소할 것을 권고할 수 있는 제도입니다. 기존에는 대기업 등이 직영 운영하는 경우에만 사업조정신청의 대상이 되었으나, 개정안에서는 체인점포까지도 조정신청대상에 포함함으로써 2010년 12월 이후부터는 가맹형태로 SSM을 개점하더라도 대기업의 지분이 51%를 넘으면 사업조정신청 대상에 포함되었습니다.

현행 유통산업발전법은 준대규모점포를 개설하려는 자는 영업을 시작하기 30일 전까지 개설 지역 및 시기 등을 포함한 개설계획을 지방자치단체장에게 사전 예고하도록 하고 있습니다. 또한 지방자치단체의 조례를 통해 영업시간 제한 및 의무휴업일을 지정할 수 있도록 하고 있어, 상기 법령에 따라 대다수의 지방자치단체는 자정부터 오전 10시까지의 영업시간 제한 및 월 2회 의무휴업일 부과를 시행하고 있습니다.

또한 공정위는 대규모 유통업 분야에서 판매장려금의 부당성 심사에 관한 지침을 의결하였으며, 동 심사지침은 '13.10.8 이후 체결되는 판매장려금에 관한 약정부터 적용 되었습니다. 주요 내용은 1)판매장려금 항목은 판매촉진 목적과의 관련성이 있어야 하며, 2)판매장려금은 직매입 거래의 속성상 인정되지 아니하는 행위와 관련되어 수령 되어서는 아니 되며, 3)판매장려금은 대규모유통업자와 납품업자 양자 이익에 균형되게 기여하여야 하며, 4)법령에 규정된 판매장려금 결정절차를 보다 구체화하고 법 위반에 해당될 수 있는 절차사항들을 제시하고 있습니다.

□ 홈쇼핑 - TV쇼핑

(1) 산업의 특성

1995년 시작된 케이블TV산업은 현재 약 298여개의 프로그램을 공급하는 209개 프로그램 공급자(PP; Program Provider), 91개의 케이블TV방송국(SO; System Operator), 전송망사업자(NO; Network Operator)로 구성되어 있으며, 현재 케이블TV 시청 가입자는 약 1,299만입니다. 여기에 위성방송 가입자 384만과 IPTV 가입자 1,93

8만을 포함하면 TV쇼핑 프로그램을 시청 가능한 가입자는 총 3,621만에 달합니다. TV쇼핑 회사로는 당사와 CJ ENM, 현대홈쇼핑, 우리홈쇼핑(롯데홈쇼핑), NS쇼핑, 홈앤쇼핑, 아임쇼핑의 총 7개 회사가 현재 영업 중 입니다.

최근에는 디지털 방송의 양방향성을 활용한 T커머스 시장이 활성화되고 있으며,

현재 T커머스 사업자로는 당사와 CJ ENM, 현대홈쇼핑,우리홈쇼핑(롯데홈쇼핑),

NS쇼핑 등 TV쇼핑 5개사와 KTH 등 비 홈쇼핑 5개사를 포함해 총 10개 사업자가

영업 중입니다.

또한, 주요 TV쇼핑 업체들은 국내 시장에서의 영업 노하우와 경험을 바탕으로 적극적인 해외시장 개척을 통하여 외형확대와 수익 다각화를 시도하고 있습니다.

TV쇼핑은 TV 영상 매체를 이용하여 상품정보를 시청자에게 제공하고 이를 통해 상품을 판매하는 유통 산업입니다. 상품의 특성과 용도에 대한 자세한 설명을 통해 시청자로부터 전화, 인터넷, 모바일로 주문을 받고 엄격한 품질관리를 통과한 상품을 고객이 희망하는 장소까지 배송해줍니다. TV쇼핑 사업을 영위하기 위해서는 전략적인 상품 소싱, 체계적인 물류시스템, 효율적인 고객 데이터 관리와 다양한 서비스 제공이 필수적입니다. TV쇼핑은 유통업 특성상 국내 산업 전반에 미치는 영향이 크며 방송의 특징인 신뢰성과 공익성이 강조되는 산업입니다.

(2) 산업의 성장성

TV쇼핑 초기 시장은 비대면 거래라는 한계에도 불구하고 케이블TV 가시청 가구 증가에 힘입어 비약적인 성장을 이루었습니다. 2000년대 중반부터 케이블TV 가입자수가 한계에 이르고 전반적으로 소비심리가 위축되는 환경 속에서도, 홈쇼핑 업체들은 상품과 서비스의 질을 끌어올리는 혁신활동을 통해 지속적인 성장을 이끌어냈습니다. 특히, 국내 디지털 케이블TV의 보급이 확대됨에 따라 고화질의 쇼핑 방송을 통해 생생한 쇼핑 경험을 제공하게 된 점은 기회 요인으로 작용하고 있습니다. 반면, 개별 TV쇼핑 업체들 간의 경쟁은 더욱 심화되었고, 모바일 미디어의 급속한 성장 이후 TV 시청률이 하락한 것은 TV쇼핑 산업계에게 새로운 도전이 되고 있습니다. 이밖에도 고객들이 모바일 쇼핑으로 점차 이전함에 따라서 시장 성장이 둔화된 모습을 보이고 있습니다.

(3) 경기변동의 특성

TV쇼핑 사업의 계절적 특징은 일반적으로 1년중 연말효과로 4분기가 분기 중 가장 실적이 좋고, 여름휴가 등으로 인해 3분기가 가장 약세입니다. 다른 유통업과 마찬가지로, TV쇼핑 사업은 경기상황에 따른 소비자의 구매력에 영향을 받을 수도 있으나, 소비심리 변화에 따라 적절한 상품을 선정할 수 있어 그 영향을 최소화 할 수 있습니다. 또한 특수한 계절적, 사업 환경적 이슈에 따라 매출폭이 변동될 수 있습니다.

(4) 시장여건

최근 코로나19 영향으로 인한 국내 경제 성장율 부진 등으로 소비심리가 약세인

가운데, TV쇼핑 산업은 경쟁 심화 및 시청률 하락 등으로 T커머스 쇼핑을 제외하고는 역신장 하고 있는 상황입니다.

(5) 회사의 경쟁우위요소

TV쇼핑은 당사만의 유니크 브랜드/상품 개발, 컨텐츠 제작 및 마케팅/서비스를 통해 차별화된 고객 경험을 제공하고 있습니다. 이를 위해 PB개발 및 직매입 고도화, 베스트 파트너와의 협력 프로그램 등을 통해 브랜드/상품/협력사를 지속 육성/발전시켜 나가고 있습니다. 매장은 기존의 브랜드 PGM을 고도화 하는 컨텐츠의 브랜딩화를 진행하는 한편, 새로운 포맷의 고객向 컨텐츠를 지속 개발하고 있습니다. 마케팅/서비스 측면에서는 신규/타겟 고객에 대한 마케팅 역량을 확대 집중하고, 라이브커머스/SNS 등을 활용하여 고객 경험을 제고하고 있습니다. 또한 멀티 물류센터 운영을 통해 배송서비스도 한층 더 업그레이드 하였습니다.

□ 홈쇼핑 - 모바일/인터넷 쇼핑

(2) 모바일/인터넷 쇼핑

(1) 산업의 특성

모바일/인터넷 쇼핑이란 모바일, 컴퓨터 등 정보통신기기를 통하여 재화나 용역을 판매하고 구매하는 활동을 말합니다. 고객의 입장에서는, 시공의 제약 없이 언제 어디서나 다양한 상품정보를 얻을 수 있을 뿐만 아니라 가격 비교까지 손쉽게 할 수 있으며, 주문부터 배송까지 원스톱으로 진행되어 쇼핑의 편리함을 누릴 수 있습니다. 또한 오프라인 매장과 비교하여 저렴한 가격은 가장 큰 매력입니다. 이런 장점들로 인해 1990년대 중반 인터넷 쇼핑, 2000년대 중반 모바일 쇼핑이 처음 등장한 이후 시장규모는 꾸준히 증가하고 있습니다.

인터넷 쇼핑 시장은 다수의 온라인 쇼핑 전문기업은 물론, 백화점과 할인점 등 오프라인 유통업체, GS샵을 필두로 한 홈쇼핑 회사 등이 함께 경쟁하고 있습니다. 이와 함께 2000년대 초반 가격경쟁력을 앞세운 옥션, G마켓, 11번가와 같은 오픈마켓 회사들의 성장세가 지속되었습니다. 2010년 이후에는 쿠팡, 위메프, 티몬 등의 회사 성장세가 두드러졌고, 쿠팡이 2018년 투자유치에 성공하여 공격적인 마케팅을 유지하고 있으며, 최근 코로나19 영향으로 생필품 상품 매출을 중심으로 외형성장을 키우고 있는 상황입니다. 또한, 네이버 및 카카오와 같은 인터넷 포털 회사가 시장 영향력을 바탕으로 네이버페이와 카카오페이 등 결제 수단을 앞세워 상품중개를 활발히 하며 그 영향력을 키워가고 있습니다. 또한, 대형 오프라인 유통채널을 기반으로 한 쓱닷컴, 롯데온과 벤처기업으로 출발한 마켓컬리, 오아시스도 외형성장을 키우고 있습니다.

(2) 산업의 성장성

1990년대 중반 형성되기 시작한 인터넷쇼핑 시장은 그간 꾸준한 성장세를 보여왔습니다. 통계청 자료(온라인 쇼핑 동향)에 의하면, 인터넷 쇼핑을 통한 연간 거래액은 2002년 6.0조원에서, 2006년 13.5조원, 2010년 25.2조원, 2015년 54조원, 2019년 135조원, 2020년 159조원, 2021년 11월 누적 174조원으로 매년 큰 폭의 성장을 하고 있습니다. 2000년대 후반부터 스마트폰의 확산에 따라 시작된 모바일쇼핑은 오픈마켓을 중심으로 급격한 성장세를 보이고 있습니다. 통계청의 온라인 쇼핑동향 자료에 의하면, 2010년 0.3조원, 2012년 1.8조원, 2015년 24조원, 2019년 87조원, 2020년 108조원, 2021년 약 125조원으로 시장규모가 대폭 성장하고 있습니다.

(3) 경기변동의 특성

모바일/인터넷 쇼핑 시장은 경기 상황에 따른 소비자의 소비 심리에 따라 영향을 받을 수 있으나, 타 오프라인 유통채널 대비 가격경쟁력으로 경기변동에 대처가 가능합니다.

(4) 시장여건

국내 인터넷 쇼핑시장은 2009년 6월 미국 이베이가 G마켓을 인수하면서 옥션과 함께 오픈마켓 시장에서 11번가와 경쟁하고 있습니다. 최근에는 쿠팡과 같은 회사들이 공격적으로 외형을 키워나가고 있습니다. 당사와 CJ ENM 등의 홈쇼핑 계열 종합몰, 롯데닷컴 등의 백화점 계열의 종합몰, 인터파크 등의 순수 온라인 계열의 종합몰과 기타 전문몰 등도 함께 경쟁하고 있습니다. 모바일 쇼핑 시장은 스마트폰 등 모바일 기기의 발전 및 보급화에 힘입어 모바일에 적합한 쇼핑 환경을 구축한 쿠팡 등의 회사들이 급격하게 성장하고 있습니다. 당사는 TV쇼핑과 인터넷 및 모바일 채널 간 시너지 강화 활동, 차별화된 상품 소싱, 합리적 가격 및 고객 중심적인 쇼핑 환경 구축 등을 바탕으로 고객만족을 위한 고급화, 차별화된 고객 서비스를 통해 경쟁력을 강화하고 있습니다.

(5) 회사의 경쟁우위요소

<모바일쇼핑/ 인터넷 쇼핑>

당사의 강점인 방송상품과 Brand 상품을 중심으로한 상품 차별화를 바탕으로 모바일커머스 성장 전략을 수행하고 있습니다.

당사는 매출 확대 및 고객 활성화를 위하여 다음과 같은 활동을 하고 있습니다.

-. Brand社와 Relationship 강화를 통한 상품 차별화 진행

-. 고객 Engagement 향상을 위한 멤버십 서비스 등 마케팅 활동 진행

-. 고객 Context에 맞는 상품 큐레이션을 통한 고객 활동성 증대

-. 데이터에 기반한 영업 활동 분석 및 판매 활동 전개

앞으로도 모바일 쇼핑에 적합한 판매방식 및 상품 차별화를 강화하고, 고객 관점의 개인화된 서비스 및 관계지향 마케팅 활동을 확대할 예정입니다.

□ 부동산 개발사업

(1) 산업의 특징

부동산 산업은 토지 확보 후 개발을 기획하여 실물자산 건축 후 영업 또는 매각을 하는 산업입니다. 오피스, 리테일, 물류센터, 호텔 등의 수익형 부동산과 주거시설 등을 개발할 수 있으며, 개발 단계에서는 안정적인 사업을 위해 펀드, 리츠, PFV 등 특수목적회사를 설립하여 개발하기도 합니다.

(2) 산업의 성장성

부동산 산업은 용도별로 다양한 성장 추이를 보이고 있습니다. 아파트 등 주거시설은 지속적인 수요와 공급의 증가를 보이고 있으며, 최근에는 노후화된 주거시설을 재개발함으로써 부동산의 부가가치를 상승시키고 있습니다. 상업시설의 경우 대형 상업시설이 시장을 주도하고 있으며, 코로나19 이후에는 온라인 시장의 발달과 언택트 비즈니스가 주목받으며 온라인 물류센터와 데이터센터의 수요 및 성장세가 급증하고 있습니다. 뿐만 아니라 최근 기준금리 인하로 대출금리 등 금융 비용이 감소하고 시장의 유동성이 풍부하여 실물자산인 부동산이 투자자들의 투자처로 각광받고 있는 것도 산업의 발달에 긍정적 영향을 주고 있습니다.

(3) 경기변동의 특성

부동산 산업은 경제상황, 정부의 정책, 금융 환경 등에 직접적인 영향을 받는 산업입니다.

(4) 경쟁우위요소

GS리테일은 개발 기획, Project Management/인허가, MD기획, 상업시설 운영, 자산관리 및 매각 등 부동산 개발 전 영역 업무를 수행합니다. 복합상업, 주거, 물류, 호텔 등 다양한 용도의 부동산 개발 경험을 바탕으로 재무적, 전략적 파트너들과의 네트워크 및 높은 신용도의 경쟁력을 보유하고 있습니다. 또한 당사의 유통 플랫폼 운영 경험과 지하철 역사, 병원 부속, 종합 쇼핑몰 등의 다양한 상업시설 운영 Know-how를 통해 부동산 산업에서 성장하고 있습니다.

□ 호텔업

(1) 산업의 특성

호텔산업은 경제성장에 따른 부의 확대와 국제교류 증가에 따라 성장하는 대표적인 서비스 업종의 하나로서, 고부가가치 산업이며 고용효과가 큰 자본집약적 산업입니다. 반면 매출 규모에 비해 초기 시설투자 자금과 자본적 지출 규모가 큰 산업으로 타산업 대비 총자산회전율이 낮으며, 이에 따른 감가상각비 부담으로 다소 낮은 수준의영업이익률을 실현합니다.

(2) 산업의 성장성

2010년대 이후, 중국인의 소득수준 향상에 따른 여행객수의 증가와 한류 열풍으로 외래 방문객이 증가하였으며, 호텔산업에 우호적인 정부 정책 등 긍정적인 영업환경이 지속되었습니다. 허나, 2020년 신종코로나바이러스감염증(코로나19)의 세계적인 확산으로 외국인 입국 제한, 여행 수요 감소, 컨벤션 및 연회 행사 취소 등으로 호텔 투숙률이 급감하는 모습을 보였습니다. 최근 높은 코로나 확진자수의 증가에도 불구하고 높은 백신접종율 등으로 투숙율은 점차 개선되는 모습을 보이고 있습니다.

(3) 경기변동의 특성

호텔산업은 소득수준의 변화, 환율, 경제상황 등 여행수요에 영향을 미치는 국내외 경기변동에 직간접적으로 영향을 받고 있습니다. 국내외 환경변화에 따라 수요의 변화가 발생할 수 있으며, 국가간 이동제한 등 글로벌 이슈에 민감하게 반응할 수 있습니다. 2020년 신종코로나바이러스감염증(코로나19)로 인한 해외 여행 금지, 국가간 이동제한 등으로 관광객이 급감하면서 외국인 관광객 의존도가 높은 호텔업이 심각한 피해를 입고 있습니다. 그러나, 최근 높은 코로나 확진자수의 증가에도 불구하고 높은 백신접종율 등으로 투숙율은 저점에서 점차 개선되는 모습을 보이고 있습니다.

(4) 경쟁우위요소

호텔산업의 경쟁요인은 서비스, 시설, 위치라고 할 수 있습니다. 입지상의 강점과 차별적인 영업전략 및 우수한 대외인지도를 바탕으로 확고한 수요기반을 확보하고, 지속적인 개보수 추진, 서비스 품질 향상 노력, 경영효율화 등을 통해 경쟁력을 키워나가고 있습니다. 또한 다양해지는 고객 Needs에 부합하기 위해 명동 관광특구 내 나인트리 비즈니스 호텔을 운영하고 있습니다. 뿐만 아니라, '16.8월 완공된 파르나스타워는 글로벌 규격의 프라임 오피스 및 현대적인 쇼핑몰 아케이드가 결합된 복합타워로써 강남 업무 지구의 새로운 랜드마크 빌딩으로 위상을 높이고 있습니다.

또한, '20년 1월부터 약 11개월 간 진행한 그랜드 인터컨티넨탈 서울 파르나스호텔은 객실 레노베이션을 완료하고 '20년 12월 재개관하였습니다. 레노베이션을 통해 호텔 경쟁력을 강화하고, 럭셔리 호텔의 독자적인 브랜드 이미지 구축을 통해 한 단계 더 성장하는 파르나스 호텔을 기대할 수 있습니다.

나. 회사의 현황

(1) 영업개황 및 사업부문의 구분

(가) 영업개황

당사는 1971년 전선/케이블 판매업 중심의 금성전공㈜ 설립 이후 1980년 럭키체인㈜를 흡수합병한 이래 편의점, 수퍼마켓, 단체급식, 빌딩임대 사업을 영위하다 1991년 ㈜LG유통으로 상호를 변경하고, 할인점, 백화점 사업을 개점 후 분리시키는 등 유통 사업 전반에 걸쳐 사업을 확장시켜 나갔습니다. 이후 단체급식 및 빌딩임대사업을분리시키고 2002년 ㈜LG수퍼센타와 ㈜LG백화점을 통합하며 선진 유통구조를 가지는 종합 유통회사로 발돋움하게 되었습니다. 2004년 ㈜LG의 분할에 따라 최대주주가 ㈜GS홀딩스로 변동되었고, 2005년 현재의 ㈜GS리테일로 상호를 변경한 이후에도 편의점, 수퍼마켓, 할인점 및 백화점 사업을 영위하며 국내 선진 유통회사로 자리매김 해왔습니다. 당사는 미래성장 및 국내 선진 유통기업으로의 재도약을 위하여 2010년 할인점, 백화점 사업을 매각하고 편의점 및 수퍼마켓 사업에 역량을 집중하고 있습니다. 또한 2015년에는 파르나스호텔㈜지분 67.56%를 취득하여 관광호텔업도 영위하게 되었으며, 2017년에는 헬스 앤 뷰티 (Health & Beauty) 사업의 경쟁력 강화를 위해 ㈜왓슨스코리아를 합병하였습니다. 2018년에는 물류 경쟁력을 갖추기 위하여 (주)지에스네트웍스를 출범 하였으며, 2020년에는 축산물의 제조, 가공 및 유통 경쟁력 강화를 위해 자회사 (주)후레쉬미트를 설립하였습니다. 2021년에는 온오프라인 사업의 시너지 극대화를 위하여 계열회사인 (주)GS홈쇼핑을 흡수합병하여, TV쇼핑사업 및 모바일 사업을 영위하게 되었습니다.

당사의 공시대상 사업부문은 기업회계기준서 제1108호(영업부문)에 따라 다음과

같이 구분합니다.

| 사업부문 | 주요 재화 및 용역 | 주요 상표 |

| 편의점 | 일반소매용품, 프랜차이즈 | GS25 |

| 수퍼마켓 | 가공 및 신선식품 | GS수퍼 (GS THE FRESH) |

| 홈쇼핑 | 생활용품, 가전, 이미용, 의류, 식품, 무형상품 | GS SHOP, GS MY SHOP, Shoppy |

| 개발 주) |

부동산 개발 | - |

| 호텔 | 호텔 및 임대 | 인터컨티넨탈, 나인트리 |

| 공통 및 기타 주) |

LCD TV 광고, 택배주선, 헬스 앤 뷰티 , 디지털커머스 등 | lalavla,GS Fresh Mall 등 |

주) 별도의 영업 부문으로 공시되었던 헬스 앤 뷰티 부문은 제50기 3분기부터 기업회계기준서 제 1108호 영업부문의 양적 기준에 따라 공통 및 기타로 분류 하였습니다. 또한, 제50기 반기부터 '공통 및 기타' 부문에서 개발사업을 구분하였습니다.

(나) 공시대상 사업부문의 구분

□ 편의점(Convenience Store,브랜드명 : GS25)

1) 영업개황

편의점사업부는 1990년 LG25라는 독자개발 브랜드로 출범한 이래 현재까지 편의점시장의 선두자리를 지속적으로 유지해 오고 있으며, 한강 입지 등 특수 상권에서도 점포를 운영하고 있습니다.

향후 편의점 사업부는 고매출점 중심의 출점과 더불어 Fresh Food, HMR (Home Meal Replacement) 및 차별화 상품 강화 등 소비트렌드 및 인구구조 변화에 적극적 대응을 통한 기존점 매출 활성화, 그리고 가맹점과의 상생경영 확대를 실행해 나갈 예정입니다.

2) 시장점유율

'21년 GS25의 운영점포 수는 편의점 전체 운영점의 약 30% 수준으로, 최근 3년간 비슷한 수준을 유지하고 있습니다. 현재 편의점 시장에서는 CU와 당사가 업계 1위를 차지하기 위해 경쟁하고 있으며, 세븐일레븐, 이마트24, 미니스톱과도 경쟁구도에 있습니다.

3) 시장의 특성

과거 편의점의 소비자층은 가격에 대한 민감도는 상대적으로 덜하면서 서비스, 깨끗한 매장 환경, 다양한 간편식, 24시간 영업 등에 대한 니즈와 소비 욕구를 지닌 20~ 30대였으나 최근 수년간 40대 이상 고객의 비중이 꾸준히 증가하였습니다. 향후에도 고령화의 가속화 및 소비트렌드의 변화로 중장년층 소비자 구성비는 더욱 증가할 것으로 기대됩니다.

최근 편의점은 다각화된 소비계층 및 소비트렌드에 맞추어 다양하게 변신하고 있습니다. 주택가에서는 생활밀착형 점포로서 1차 상품(농ㆍ축수산물)의 구색을 강화한 편의점을 출점하고, 도심지에서는 커피 및 카운터 F/F 등을 취급하는 새로운 컨셉의 편의점을 출점하는 것이 그 사례입니다. 최근에는 MZ세대의 주소비 계층 급부상에 대응하여, 플랫폼 서비스 강화 및 스마트 스토어 개발 등을 추진하고 있습니다.

편의점 사업부의 매출구성비가 가장 높은 상품은 담배로 전체 매출의 38%~39%를 차지하고 있습니다. 그 다음으로 음료제품, 과자류, 주류, 즉석먹거리 상품순으로

매출 구성비가 높습니다. 담배의 경우 저마진 상품으로 이익이 많지 않기 때문에

담배를 제외한 여타 상품군의 판매 비중을 늘리는 것이 본사와 가맹점 모두에게

유리합니다.

수요변동의 내적요인으로는 매장 출점수와 상관관계가 가장 크며, 상품의 종류와 수량, 구색 등의 정량적 요인과 상품의 품질, 판매사원의 노하우, 매장서비스 등의 질적요인도 있습니다. 외적요인으로는 유행 및 계층의 변화, 경기적 상황, 소비심리의

고저, 소비트렌드 변화, 기업이미지 등이 주요한 수요의 변동요인입니다.

□ 수퍼마켓(Supermarket, 브랜드명 : GS수퍼(GS THE FRESH))

1) 영업개황

수퍼사업부는 2005년 코오롱마트 인수 및 적극적이고 지속적인 우량 점포 출점 전개가속화로 1974년 1호점 개점 이래 업계를 리딩하고 있습니다.

수퍼사업부는 일상생활에 필수불가결한 생필품 및 식료품 소매유통업을 영위하고 있고, 중소유통업체와 경쟁관계에 있는 사업부 특성상 영업활동이 정부의 유통산업정책 및 정책방향에 큰 영향을 받습니다. 신규매장 개점 및 주말의무휴업, 영업시간제한 등의 규제가 주요 이슈가 되었습니다. 유통법에 따라 회사는 준대규모 점포의 개설 및 영업에 있어서 전통시장 1,000m 범위 내에 수퍼 점포를 개점하는 데에 제한이있으며, 상생법에 의거하여 회사의 사업 개시ㆍ확장 등이 중소기업의 경영안정에 현저하게 나쁜 영향을 미치거나 미칠 우려가 있다고 인정될 경우 사업 조정 권고를 받을 수 있습니다.

향후 수퍼사업부는 경기침체와 신규출점이 제한적인 상황에서 기존점의 수익성

증대를 위한 소용량, 편의성, 식품 전문성 등 MD 역량을 차별화해 나갈 것이며, 신선식품의 선도 강화, 조리식품 및 PB상품을 확대해 나갈 것입니다.

2) 시장점유율

'21년 GS수퍼의 운영점포 수는 전체 SSM 운영점의 약 22% 수준으로, 최근 3년간 비슷한 수준을 유지하고 있습니다. 당사의 GS수퍼(GS THE FRESH) 이외에도 롯데슈퍼, 홈플러스익스프레스, 이마트에브리데이 등 대형 유통업체들이 SSM 사업을

운영하고 있습니다.

3) 시장의 특성

수퍼마켓 사업은 불특정 다수의 최종소비자를 대상으로 하는 소매유통업입니다.

식료품등 생활필수품을 판매하는 업종의 특성상 전국 모든 소비자가 당사의 잠재

고객입니다. 당사의 영업망은 전국에 분포하고 있으며 수도권에 약 60%가 있습니다.

수퍼사업부의 주요 고객층은 지역별, 연령별로 집중되는 특성을 보이는데 특히

수도권 중장년 여성이 주요 고객층을 형성하고 있습니다.

수퍼사업부에서 판매비중이 가장 큰 식품류는 생활유지에 필수적이고 종류가 다양하기 때문에 외부 요인에 의해 수요가 민감하게 반응하지 않았으나, 최근에는 대체채널(온라인 플랫폼 등) 다양화 및 일반 소비자의 체감경기 악화 등 외부 요인에 영향을 받고 있습니다.

□ 홈쇼핑(브랜드명 : GS SHOP, GS MY SHOP, Shoppy)

1) 영업개황

TV쇼핑은 TV 영상 매체를 이용하여 상품정보를 시청자에게 제공하고 이를 통해 상품을 판매하는 유통 산업입니다. 상품의 특성과 용도에 대한 자세한 설명을 통해 시청자로부터 전화, 인터넷, 모바일로 주문을 받고 엄격한 품질관리를 통과한 상품을 고객이 희망하는 장소까지 배송해줍니다. TV쇼핑 사업을 영위하기 위해서는 전략적인 상품 소싱, 체계적인 물류시스템, 효율적인 고객 데이터 관리와 다양한 서비스 제공이 필수적입니다.

모바일/인터넷 쇼핑이란 모바일, 컴퓨터 등 정보통신기기를 통하여 재화나 용역을 판매하고 구매하는 활동을 말합니다. 고객의 입장에서는, 시공의 제약 없이 언제 어디서나 다양한 상품정보를 얻을 수 있을 뿐만 아니라 가격 비교까지 손쉽게 할 수 있으며, 주문부터 배송까지 원스톱으로 진행되어 쇼핑의 편리함을 누릴 수 있습니다. 또한 오프라인 매장과 비교하여 저렴한 가격은 가장 큰 매력입니다.

2) 시장점유율

(단위:억원,%)

| 구 분 | 2020년 | 2019년 | 2018년 | |||

|---|---|---|---|---|---|---|

| GS리테일 홈쇼핑부문 |

44,988 | 20.5 | 42,822 | 20.6 | 42,480 | 21.1 |

| 롯데홈쇼핑 | 45,425 | 20.7 | 41,371 | 19.9 | 38,903 | 19.4 |

| 현대홈쇼핑 | 40,413 | 18.4 | 39,126 | 18.8 | 37,208 | 18.5 |

| CJ ENM(쇼핑) | 38,818 | 17.7 | 40,449 | 19.5 | 40,171 | 20.0 |

| 홈앤쇼핑 | 25,131 | 11.4 | 23,254 | 11.2 | 22,431 | 11.2 |

| NS쇼핑 | 15,155 | 6.9 | 13,558 | 6.5 | 13,406 | 6.6 |

| 공영홈쇼핑 | 9,642 | 4.4 | 7,156 | 3.4 | 6,372 | 3.2 |

주1) 상기 자료는 각사 별도기준 취급액 실적/ 한국온라인쇼핑협회(KOLSA) 자료 및

내부추정자료 입니다.

주2) CJ ENM은 홈쇼핑사업 부문만 표시 하였습니다.

3) 시장의 특성

최근 코로나19 영향으로 인한 국내 경제 성장율 부진 등으로 소비심리가 약세인 가운데, TV쇼핑 산업은 경쟁 심화 및 시청률 하락 등으로 T커머스 쇼핑을 제외하고는 역신장 하고 있는 상황입니다.

모바일 쇼핑 시장은 스마트폰 등 모바일 기기의 발전 및 보급화에 힘입어 모바일에 적합한 쇼핑 환경을 구축한 쿠팡 등의 회사들이 급격하게 성장하고 있습니다. 당사는 TV쇼핑과 인터넷 및 모바일 채널 간 시너지 강화 활동, 차별화된 상품 소싱, 합리적 가격 및 고객 중심적인 쇼핑 환경 구축 등을 바탕으로 고객만족을 위한 고급화, 차별화된 고객 서비스를 통해 경쟁력을 강화하고 있습니다.

□ 부동산 개발사업

1) 영업 개황

당사는 부동산개발과 상업시설 운영을 전문으로 하는 개발사업을 영위하고 있습니다. 개발 기획, 인허가, MD기획, 상업시설 운영, 자산관리 및 매각 등 부동산 全 영역에서 업무를 수행하고 있으며, 광범위한 영역의 부동산 개발ㆍ운영 경험과 상업시설 노하우 등 시장과 차별화된 핵심 역량을 보유하고 있습니다.

또한 높은 신용도를 기반으로 수도권 및 주요 대도시 핵심상권을 주요 시장으로 선점하여 개발을 수행하고 있으며, '21년 기말 작성기준일 기준 운영ㆍ개발 중인 사업장은 47개입니다.

2) 사업의 전망

당사는 편의점 및 수퍼 등 소매업 점포 개발 및 운영에 대한 경험이 풍부합니다.

당사의 점포 개발 및 운영에 대한 축적된 노하우가 부동산 개발사업에 강점으로 작용할 수 있다는 판단하에 개발사업의 추진이 시작되었으며, 내부 자산에 대한 개발경험을 토대로 현재는 다양한 형태의 신규입지를 확보하여 사업기반을 구축하였습니다. 저금리로 시장 유동성이 증가하고 복합문화공간 등 새로운 상업공간 개발 시도가 확산되는 등 부동산 간접투자에 대한 수요는 지속적으로 증가할 것으로 예상됩니다.

□ 파르나스호텔㈜ - 주요종속회사 (브랜드명: 인터컨티넨탈)

1) 영업 개황

호텔은 일반적으로 일정한 지불 능력이 있는 여행자에게 객실, 식음료 및 기타 서비스상품을 제공하고 그에 대한 대가를 받는 상업시설을 가르킵니다. 우리나라 관광진흥법에서는 '관광객의 숙박에 적합한 시설을 갖추어 이를 관광객에게 제공하거나 숙박에 딸리는 음식.운동.오락.휴양.공연 또는 연수에 적합한 시설 등을 함께 갖추어 이를 이용하게 하는 업'으로 정의하고 있습니다.

주요 종속회사인 파르나스호텔㈜은 서울 삼성역 인근에 2개의 특1급 호텔(그랜드 인터컨티넨탈 서울 파르나스, 인터컨티넨탈 서울 코엑스) 및 비즈니스 호텔(나인트리)을 운영하고 있습니다.

2) 사업의 전망

88서울올림픽, 제3차 ASEM 서울 회의, 2002년 한일월드컵, G20 Seoul Summit 2010, 2012서울 핵안보정상회의 등 국제행사 본부호텔로서 뿐 아니라 대규모 국제행사를 성공적으로 치러 내면서 월드트래블 어워드에서 '한국을 대표하는 호텔', '한국

CEO가 가장 선호하는 호텔'로 선정되었으며, 브랜드 어워드에서 '럭셔리 호텔' 부문을 수상하며 그 위상을 인정받고 있습니다.

또한 품질경영에도 앞장서 아태지역 특급 호텔 최초로 TQCSI(Total Quality Certification Services International Pty. Ltd)로부터 위해요소중점관리기준(HACCP) 인증을 받아 유지하고 있으며, 한국서비스품질지수(KS-SQI) 호텔 부문 5년 연속 1위, 세계적인 환경벤치마킹시스템'EarthCheck'에서 실버 레벨을 3년 연속 획득하며 글로벌 환경 기업의 리더로 모범을 보이고 있습니다.

강남의 호텔 랜드마크로서 CEO가 가장 선호하는 호텔이라는 명성을 얻고 있는 그랜드 인터컨티넨탈 서울 파르나스 및 인터컨티넨탈 서울 코엑스는 20년간 축적한 노하우를 토대로 책임경영체제를 구축하여 시너지를 창출하고 있습니다. 또한 2016년 8월에는 파르나스타워 준공, 2020년 1월에는 나인트리호텔 4호점, 2021년 7월에는 나인트리호텔 5호점을 개장하며 사업을 확장하였습니다.

파르나스타워는 글로벌 규격의 프라임 오피스 및 현대적인 쇼핑몰 아케이드가 결합된 복합타워로서 강남 업무지구의 새로운 랜드마크 빌딩이 되는 동시에 대표적인 호텔전문기업으로서 회사의 기업가치를 높이고 있습니다.

또한 2020년 1월부터 약 11개월 간의 그랜드 인터컨티넨탈 서울 파르나스호텔의 객실 레노베이션 공사를 마무리하고 '20년 12월 재개관하였으며, 이를 통해 럭셔리 호텔의 고급화 이미지를 구축하고, 호텔 경쟁력을 높여 한 단계 더 성장하는 호텔이 될 것으로 기대되고 있습니다.

하지만, 2020년 신종코로나바이러스감염증(코로나19)로 인한 해외 여행 금지, 국가간 이동제한 등으로 관광객이 급감하면서 외국인 관광객 의존도가 높은 호텔업이 심각한 피해를 입고 있습니다. 코로나19 사태가 장기화 되면서 코로나19 대응 메뉴얼 및 위생관리를 철저하게 하고 있지만, 코로나로 인한 불안감으로 인한 시장 침체는 장기화 될 수 있습니다.

□ ㈜지에스네트웍스 - 주요종속회사

1) 영업 개황

물류 시장은 1-2인 가구 증가, 온라인 쇼핑의 생활화 등으로 지난 10년간 지속 성장을 거듭해 왔습니다. 국내 육상운송업 및 창고ㆍ운송 관련 서비스업 시장은 '30년

기준 약 140조원 규모로 향후에도 고성장할 것으로 예상됩니다.

당사는 물류산업의 전략적 중요성 증가에 따라, 기업의 핵심 경쟁력을 확보하고 최상의 서비스를 제공하기 위하여 '18년 1월 물류 전문 자회사인 ㈜지에스네트웍스를 설립하였습니다. ㈜지에스네트웍스는 성장을 위한 기반 시설 확충 및 사업 경쟁력 확보를 위해 '19년 유상증자를 실시하였습니다. 해당 유상증자에 당사는 현금 및 현물출자 방식으로 참여하였습니다. 자세한 내용은 '18.12.20 공시된 '특수관계인에 대한 출자', '19.12.23일 공시된 '타법인주식및출자증권취득결정' 등을 참고하시기 바랍니다.

또한 '20.7.1일 당사의 물류 전문 자회사인 ㈜지에스네트웍스는 택배주선업 자회사인 CVSnet㈜를 흡수합병하였습니다. 합병 이후 당사의 지분율은 99.2% 입니다. 본 합병 이후 ㈜GS네트웍스는 합병 시너지를 활용한 물류센터 운영체계 고도화, 수익모델 다각화를 통해 온/오프라인 종합 물류 플랫폼 운영社 로써의 성장을 기대할 수 있습니다. 합병에 대한 자세한 사항은 '20.4.27일 ㈜GS네트웍스와 CVSnet㈜가 공시한 "회사합병결정"을 참고하시기 바랍니다.

2) 사업의 전망

물류산업은 차량 수급, 인력 등의 확보가 사업의 안정적 운영에 중요한 요소입니다. 이러한 확보를 근간으로 시설ㆍ장비ㆍ인력ㆍ조직ㆍ정보망 등을 연계하여 물류공동화를 확립하는 등 물류체계의 혁신을 통해 효율성 및 안정성을 지속 발전시켜 나아가는 것이 물류 사업의 주된 과제입니다.

㈜지에스네트웍스는 기존 2자 물류 영업을 통해 축적한 노하우를 바탕으로 기존

Cost Center에서 Profit Center로의 전환, 본격적인 3PL 확대 및 채널다각화 등을 통한 물류 전문 기업 달성을 목표로 하고 있습니다. 구체적으로 기존 수익 활동인 보관/회송 물류, 연계/통합 배송 등 효율화를 통한 수익개선을 실현하고 있으며, 택배, 온라인, 수ㆍ출입업, 신사업 등 진출을 통한 시너지 강화 및 수익 창출을 위해 노력하고 있습니다.

특히 1~2인 가구의 증가, MZ세대의 주소비계층으로의 부상 등 다양한 사회적 변화로 온라인 유통시장의 중요성이 증가하고 있습니다. ㈜지에스네트웍스는 물류전문기업으로써 시장 변화에 능동적으로 대응하고, 지속적인 물류의 혁신 및 최상의 서비스를 제공할 것입니다.

□ 지에스파크이십사(주) - 주요종속회사

1) 영업 개황

지에스파크이십사(주)는 2006.3월에 설립되어 국내 최초로 주차장 브랜드 "GS타임즈"를 런칭하여 국내 주차장 운영시장에 무인주차 시스템 도입을 선도해 왔습니다.

유인으로 운영되던 국내 주차장은 장비의 발전과 함께 빠르게 무인화로 전환되었으며, 운영 장비도 주차권 발권 형태에서 번호 인식시스템으로 발전하고 있습니다.

최근 주차장 운영 시장은 코로나 펜더믹의 영향을 직접적으로 받고 있어 업계 전체가 매출감소로 인한 어려움을 겪고 있는 상황입니다. 이러한 가운데서도 당사는 전년 동기 대비 운영 주차장 수를 108% 증가하였으며 이를 통해 매출도 향상되고 있으며, 카셰어링, 모바일플랫폼과의 제휴도 확대하고 있습니다.

2) 사업의 전망

주차장 운영시장은 모바일 예약, 결제 등의 플랫폼 서비스가 결합되면서 그 범위를 확대하고 있습니다. 장비제조사, 건물관리회사, 주차장 운영 전문 업체가 경쟁하던 시장에 플랫폼 업체가 진입하면서 시장의 판도가 변화하고 있습니다.

주차장 시장은 플랫폼 업체, 장비제조사, 운영사들의 전략적 제휴가 활발해지고 있으며, 고객에게 보다 손쉽게 노출되면서 위치 검색, 예약, 주차, 편리한 결제 서비스 및 세차, 경정비, 택배 수령 등의 부가적인 서비스까지 제공하는 종합 서비스 산업으로 발전하고 있습니다.

이에 발맞추어 당사도 운영 주차장의 증가를 통한 오프라인 거점 확보와 플랫폼 업체와의 다양한 제휴를 통해 종합적인 서비스를 제공할 수 있도록 노력하고 있으며, 지속적인 발전을 통해 주차장 시장을 선도해 나갈 것입니다.

□이지스제415호전문투자형사모부동산투자신탁 - 주요종속회사

이지스제415호전문투자형사모부동산투자신탁(이하 "투자신탁")는 자산을 부동산에

주로 투자하고 운용하여 그 수익을 수익자에게 분배하는 것을 목적으로 자본시장과

금융투자업에 관한 법률(이하 "자본시장법")에 의거 2021년 06월 17일에 설정되었습

니다. 투자신탁의 계약기간은 최초설정일로부터 7년이 되는 날까지이며, 부동산에 주로 투자하는 부동산투자신탁입니다.

□ 공통 및 기타

1) 디지털커머스(GS Fresh Mall)

당사는 온라인시장 성장에 따라 e-커머스 관련 사업을 운영하고 있습니다. 편의점, 수퍼 등 오프라인 플랫폼의 다양한 상품들을 모바일 어플리케이션 'GS Fresh Mall' 및 인터넷 홈페이지(http://gsfresh.com)를 통해 고객들이 손쉽게 구매할 수 있도록 제공하고 있으며, 온라인 전용 센터를 운영하고 있습니다.

또한 '17년 12월 셰프의 레시피를 쉽게 따라할 수 있도록 조리방법과 손질된 식재료를 제공하는 "심플리쿡 사업"을 런칭하여 당사의 주력분야인 食문화를 강화하고 있습니다.

2) 헬스 앤 뷰티 (브랜드명: lalavla(랄라블라))

① 영업 개황

국내 헬스 앤 뷰티 (Health & Beauty) 시장은 의약품을 판매 할 수 없다는 점에서 해외 Drugstore와는 상이한 오프라인 소매업태로 건강기능식품 및 화장품 등을 주력 상품으로 내세우고 있습니다. 당사의 lalavla를 비롯하여 CJ 올리브영 등이 헬스 앤 뷰티 사업을 진행하고 있습니다.

당사는 2018년 10~30대 여성 고객에게 어필하고 새로운 시장 도약을 위해 브랜드명을 "왓슨스"에서 "lalavla(랄라블라)"로 변경 하였습니다.

② 사업의 전망

헬스 앤 뷰티는 K-뷰티,헬스, 웰빙에 대한 관심 확대와 더불어 합리적 소비를 지향하는 현 추세를 반영한 소매업태입니다. 또한 lalavla는 자사 온라인쇼핑몰을 통해 신규고객 확보에 전력을 다하고 있습니다. 다만, 2020년부터 최근까지 신종코로나바이러스감염증(코로나19)으로 인해 외국인 고객뿐만 아니라, 내국인 객수도 빠지고 있어, 주요 상권을 중심으로 매출이 다소 부진한 모습을 보이고 있습니다.

3) 기타 종속회사

① ㈜후레쉬서브

당사는 2007년 3월 경쟁이 심화되고 있는 사업부인 편의점 GS25의 경쟁력을 확보하고자 F/F상품 제조업체인 ㈜후레쉬서브를 설립하였습니다. 이를 통하여 최근 부각되고 있는 식품의 안정성 보장 및 차별화된 고품질의 F/F를 제공하고자 합니다. 또한

'20년 12월 양념 소스류 개발 전문 회사인 (주)에피스 (주)후레쉬서브와 합병하여

양념 소스류 개발력 확보 및 안정적 공급으로 차별화된 F/F 상품을 제공하여

경쟁력을 강화하고자 합니다.

② ㈜지에스넷비전

당사는 2008년 3월 편의점 경쟁력 확보 및 급성장이 예상되는 옥외 디지털 광고시장에 적극적으로 진출하고자 LCD TV광고 운영사업에 진출하였습니다. 전국의 GS25를 거점으로 차별화된 광고 비즈니스에 집중하고, 점진적으로 부가가치가 높은 새로운 수익 사업으로의 확대를 목표로 하고 있습니다.

③ PT. GS Retail Indonesia

당사는 인도네시아에 '16년 10월 수퍼마켓 1호점 오픈을 시작으로 '21년 기말 기준, 7개 점포를 운영중에 있습니다.

④ (주)어바웃펫

당사는 반려용품 상품력 강화 및 온라인 플랫폼 구축을 위해 ㈜어바웃펫의 지분을

취득하였으며, '21년 기말 기준 ㈜어바웃펫에 대한 지분율은 57.3%입니다. '20년

11월 당해 종속회사는 (주)여울 및 (주)옴므를 흡수합병 하였으며, 이를 통해 반려

용품 사업 강화를 추진하고 있습니다. 또한, '21년 3월 (주)펫츠비에서 (주)어바웃펫으로 상호를 변경 하였습니다.

⑤ ㈜후레쉬미트

당사는 축산물의 제조, 가공 및 유통 경쟁력 강화를 위해, 2020년 11월 ㈜하림의 계열사인 ㈜선진과 합작하여 종합 축산 제조 가공 전문 회사인 ㈜후레쉬미트를 설립하였으며, '21년 기말 기준 ㈜후레쉬미트에 대한 지분율은 51% 입니다. ㈜후레쉬미트는 신선하고 안전한 축산제품을 합리적인 가격으로 고객에게 제공함으로써 경쟁사와 차별화된 고객가치를 전달할 수 있을 것으로 기대하고 있습니다.

⑥ (주)지에스텔레서비스

당사는 국내 대표 홈쇼핑업체인 구 (주)GS홈쇼핑에서 2002년 10월 콜센터 아웃소싱 및 텔레마케팅 시장에 진출하기 위하여 (주)지에스텔레서비스를 설립하였습니다. TV, 모바일 등 다양한 채널의 주문 및 고객상담응대에 있어 국내 최고 수준의 서비스와 운영스킬을 보유하고 있으며, ALL-IP 기반 차세대 콜 인프라를 구축하며 콜센터 전문 업체로서의 핵심 역량 강화를 지속하고 있습니다.

⑦ (주)텐바이텐

당사는 인터넷/모바일을 중심으로 오프라인까지 다양한 쇼핑 플랫폼을 통하여, 디자인 감성 상품과 감성마케팅 전략을 중점으로 한 디자인 쇼핑몰을 설립하였습니다. 높은 고객로열티와 독창적인 브랜드 이미지를 바탕으로 텐바이텐만의 감성채널 서비스 제공을 통해 경쟁력을 강화하고 있습니다.

⑧ GSL Labs

당사는 기존 사업 및 신사업을 위한 Insight 제공 및 Sensing, Design Thinking 기반의 임직원 교육, 미국 현지 투자 자문 및 직접 투자를 위해 2016년 11월 GSL Labs를 설립 하였습니다.

⑨ (주)퍼스프

당사는 농산물 가공, 유통 및 판매를 주요 사업목적으로 2005년 3월에 설립되었습니다. (주)GS리테일은 2021년 11월에 제3자 배정유상증자 방식으로 지분율 90%로 최대주주가 되었습니다. (주)퍼스프는 산지구매에 대한 경험과 네트워크를 보유하고 있어 농산물을 조달, 가공측면에서 경쟁력이 있으며, 이를 통하여 (주)GS리테일에 공급하는 상품에 대한 원가 및 품질개선을 적극 추진하고자 합니다.

⑩ 레버런트-신한 비스타 신기술 투자조합

레버런트-신한 비스타 신기술 투자조합은 당근마켓에 출자를 위하여 설립된 투자조합으로 2021년에 설립되었습니다. 당근마켓에 대한 투자지분은 0.63%입니다.

⑪ (주)쿠캣

(주)쿠캣은 2013년에 설립되었으며, 식품기반 미디어채널을 운영하며, MZ고객을 타켓으로 하는 냉동 PB상품 220여종을 판매하는 쿠켓마켓을 통한 e-커머스 사업을 운영하고 있습니다.

(2) 신규사업 등의 내용 및 전망

당사는 매년 사업계획에 따라 내부 유보자금 및 영업에서 창출된 현금의 대부분을

기존사업 신규점 확장, 기존점 보완 및 미래성장 동력 사업에 사용하고 있습니다.

당사는 주력분야인 食문화를 선도하는 플랫폼 사업을 강화하기 위해 '18년 셰프의 레시피를 쉽게 따라할 수 있도록 조리방법과 손질된 식재료를 제공하는 "심플리쿡 사업"을 런칭하였습니다.

이와 함께 국내 오가닉 시장 경쟁력 확보를 위해 '18년 7월 미국 온라인 유기농

업체인 'Thrive market' 에 지분투자 339억원 및 전략적 제휴를 추진 하였습니다.

또한, 반려용품 상품력 강화 및 온라인 플랫폼 구축을 위해 '18년 8월부터 (주)펫츠비에 지분 투자를 진행하였습니다. '21년 3월 (주)펫츠비는 (주)어바웃펫으로 상호를 변경하였으며, '21년 기말 기준 (주)어바웃펫에 대한 당사 지분율은 57.3% 입니다. 또한 다양한 플랫폼 사업 확대를 위해 '19년 1월 주차장 운영업체인 지에스파크이십사㈜ 지분 50%를 취득 하였고 '21.9월 추가적으로 50%의 지분을 취득하여, '21년 기말 기준 지분율은 100% 입니다.

그리고 '18.1월 베트남에 Master Franchise 형태의 편의점을 출점하였습니다. 베트남의 소비시장은 급격히 성장하고 있으며 편의점 채널에 우호적인 환경이 조성되어 있습니다. 이에 따라 당사는 차별화된 서비스와 상품개발 노하우를 활용하여 경쟁력을 강화해 나갈 계획입니다.

당사는 Digital Tech 진화, 소비형태 변화 등 급변하는 경영환경에 대응하여 고객의 라이프 스타일을 선도하는 온·오프라인 통합 커머스 플랫폼 기업으로 성장함으로써기업가치 및 주주가치를 제고하고, 급격히 성장하는 온라인 시장의 경쟁력을 강화해 나가기 위하여 2021년 7월 1일 (주)GS홈쇼핑과의 합병을 완료하였습니다. 합병 후 존속회사는 (주)GS리테일이며, (주)GS홈쇼핑은 합병으로 소멸합니다.

'21년 1월 GS25 편의점의 몽골 진출을 위해, 현지 법인인 숀콜라이 그룹 및 그 자회사 APU와 체결한 Joint Venture Agreement에 따라, 합작법인 Digital Concept LLC에 대한 출자를 진행하였습니다. 합작법인에 대한 당사의 지분율은 10% 입니다.

몽골 시장 환경의 특성은 10대 자원 부국으로서, 자원 개발을 통한 경제 성장이 활발하며, 특히 편의점에 적합한 40대 이하 젊은 층의 인구 구성비가 높고, 소매 유통 시장이 지속 성장 중에 있습니다. 당사의 차별화된 역량을 바탕으로 Master Franchise 사업을 추진하여, 로열티 수익을 확보함과 동시에 해외 사업 경쟁력을 지속 강화해 나갈 계획입니다.

'21년 10월 당사의 최적화된 생산 인프라 확보 및 원물조달 역량 강화를 통한 食문화 플랫폼 구축 관련, 食사업 수직계열화 달성을 위한 신선가공센터확보를 위하여

(주)퍼스프를 지분을 90% 인수하였습니다.

'21년 12월 물류 인텔리전스 기술 접목을 통한 물류 시스템 고도화 및 차세대 물류 기술 상용화 등 미래 신기술 분야에서 장기적 협력 체계를 구축하기 위하여 (주)카카오모빌리티에 1.3% 지분투자 하였습니다.

또한, 당사 유통 채널에 MZ 세대 선호 상품을 공급하여 MZ고객을 유입하기 위하여 (주)쿠캣에 대한 기존 보유지분 7.6%에 추가 지분 투자를 진행하여, '21년 기말 기준 당사가 보유한 (주)쿠캣의 지분은 39.7%입니다.

당사는 '21년 10월 편의점 및 수퍼의 오프라인 점포 및 상품을 활용한 퀵커머스 사업을 진행하기 위하여, 고객 트래픽을 확보할 목적으로 음식 배달서비스 플랫폼인 요기요를 운영하고 있는 유한책임회사 위대한상상의 지분 100%를 보유하고 있는 컴바인드딜리버리플랫폼인베스트먼트 주식회사에 30% 지분 투자하였습니다.

(3) 조직도

(기준일 : 2021년 12월 31일)

|

|

gs리테일_조직도 |

2. 주주총회 목적사항별 기재사항

□ 재무제표의 승인

1호 의안) 제51기(2021.1.1-2021.12.31) 재무제표 등 승인

가. 해당 사업연도의 영업상황의 개요

-본 주주총회 소집공고의 Ⅲ.경영참고사항의 1.사업의 개요를 참조하시길 바랍니다.

나. 해당 사업연도의 대차대조표(재무상태표)ㆍ손익계산서(포괄손익계산서)ㆍ자본변동표ㆍ이익잉여금처분계산서(안) 또는 결손금처리계산서(안)ㆍ현금흐름표

※ 아래의 재무제표는 외부 감사인의 감사 전 연결ㆍ별도 재무제표입니다.

외부감사인의 감사의견을 포함한 최종 재무제표는 2021년 3월 17일 전자공시시스템(http://dart.fss.or.kr)에 감사보고서(연결ㆍ별도)를 공시할 예정이오니 참조하시기 바랍니다.

1) 연결 재무제표

- 연결대차대조표(연결재무상태표)

| 연결재무상태표 |

|

| 제 51(당) 기 2021년 12월 31일 현재 | |

| 제 50(전) 기 2020년 12월 31일 현재 | |

| 주식회사 GS리테일과 그 종속기업 | (단위 : 원) |

| 과 목 | 주석 | 제 51(당) 기 | 제 50(전) 기 |

|---|---|---|---|

| 자 산 | |||

| Ⅰ. 유동자산 | 1,183,932,817,746 | 923,271,551,810 | |

| 1. 현금및현금성자산 | 5,39,40 | 91,361,921,043 | 36,848,067,902 |

| 2. 매출채권및기타채권 | 6,7,28,38,39,40 | 627,333,998,951 | 397,944,913,374 |

| 3. 기타유동금융자산 | 10,39,40 | 50,613,801,019 | 206,000,545,595 |

| 4. 기타유동자산 | 9,28 | 89,090,396,847 | 93,702,160,950 |

| 5. 재고자산 | 8 | 193,041,259,840 | 188,692,433,449 |

| 6. 당기법인세자산 | 33 | 731,660,660 | 83,430,540 |

| 7. 매각예정자산 | 12 | 131,759,779,386 | - |

| Ⅱ. 비유동자산 | 8,272,040,164,732 | 6,254,495,623,959 | |

| 1. 장기매출채권및기타채권 | 6,7,38,39,40 | 1,346,626,710,515 | 1,336,206,477,149 |

| 2. 기타비유동금융자산 | 10,39,40 | 911,648,561,708 | 209,978,534,108 |

| 3. 공동기업 및 관계기업투자 | 4,11,38 | 664,474,056,921 | 64,570,238,784 |

| 4. 유형자산 | 13 | 2,734,686,907,003 | 2,298,889,241,913 |

| 5. 투자부동산 | 14 | 1,109,091,697,570 | 878,505,276,291 |

| 6. 무형자산 | 15 | 278,188,134,479 | 111,785,885,824 |

| 7. 사용권자산 | 16 | 1,126,259,524,523 | 1,287,899,273,690 |

| 8. 기타비유동자산 | 9 | 60,189,884,502 | 50,242,806,066 |

| 9. 순확정급여자산 | 22 | 40,170,681,799 | 3,476,829,815 |

| 10. 이연법인세자산 | 34 | 704,005,712 | 12,941,060,319 |

| 자 산 총 계 | 9,455,972,982,478 | 7,177,767,175,769 | |

| 부 채 | |||

| Ⅰ. 유동부채 | 2,055,199,218,764 | 1,682,198,174,408 | |

| 1. 매입채무및기타채무 | 17,38,39,40 | 1,022,624,806,299 | 823,839,671,086 |

| 2. 차입금및사채 | 21,37,39,40 | 315,968,438,505 | 314,785,200,000 |

| 3. 기타유동금융부채 | 18 | 17,168,555,111 | 2,180,152,220 |

| 4. 유동성리스부채 | 20,38,39,40 | 408,807,134,352 | 420,697,410,358 |

| 5. 기타유동부채 | 19,28,38 | 157,880,833,309 | 85,807,586,458 |

| 6. 유동충당부채 | 23 | 11,812,134,915 | 4,138,887,306 |

| 7. 당기법인세부채 | 34 | 37,722,167,590 | 30,749,266,980 |

| 8. 매각예정부채 | 12 | 83,215,148,683 | - |

| Ⅱ. 비유동부채 | 2,986,387,719,223 | 2,828,390,410,843 | |

| 1. 장기매입채무및기타채무 | 17,38,39,40 | 234,946,209,051 | 269,917,988,503 |

| 2. 장기차입금및사채 | 14,21,37,39,40 | 673,886,560,739 | 700,035,041,243 |

| 3. 기타비유동금융부채 | 18,39 | 118,605,066,384 | - |

| 4. 비유동리스부채 | 20,38,39,40 | 1,472,010,786,596 | 1,516,766,045,533 |

| 5. 기타비유동부채 | 19 | 18,975,531,298 | 15,609,655,633 |

| 6. 순확정급여부채 | 22 | 11,507,860,505 | 7,745,565,010 |

| 7. 비유동충당부채 | 23 | 9,465,474,397 | 8,608,242,504 |

| 8. 이연법인세부채 | 34 | 446,990,230,253 | 309,707,872,417 |

| 부 채 총 계 | 5,041,586,937,987 | 4,510,588,585,251 | |

| 자 본 | |||

| Ⅰ. 지배기업소유주지분 | 4,069,022,257,942 | 2,304,494,249,348 | |

| 1. 자본금 | 24 | 104,717,922,000 | 77,000,000,000 |

| 2. 자본잉여금 | 24 | 1,205,490,069,642 | 156,071,435,547 |

| 3. 기타자본항목 | 25 | (112,590,816,744) | (5,989,322,639) |

| 4. 기타포괄손익누계액 | 26 | 18,273,461,356 | (5,839,646,631) |

| 5. 이익잉여금 | 26 | 2,853,131,621,688 | 2,083,251,783,071 |

| Ⅱ. 비지배지분 | 345,363,786,549 | 362,684,341,170 | |

| 자 본 총 계 | 4,414,386,044,491 | 2,667,178,590,518 | |

| 부 채 와 자 본 총 계 | 9,455,972,982,478 | 7,177,767,175,769 |

- 연결손익계산서(연결포괄손익계산서)

| 연결포괄손익계산서 |

|

| 제 51(당) 기 2021년 1월 1일부터 2021년 12월 31일까지 | |

| 제 50(전) 기 2020년 1월 1일부터 2020년 12월 31일까지 | |

| 주식회사 GS리테일과 그 종속기업 | (단위 : 원) |

| 과 목 | 주석 | 제 51(당) 기 | 제 50(전) 기 |

|---|---|---|---|

| Ⅰ. 매출 | 4,28,38 | 9,765,695,333,837 | 8,862,318,939,407 |

| Ⅱ. 매출원가 | 30,38 | (7,539,431,639,871) | (7,031,023,135,792) |

| Ⅲ. 매출총이익 | 2,226,263,693,966 | 1,831,295,803,615 | |

| 1. 판매비와관리비 | 29,30,38 | (2,017,217,667,398) | (1,578,272,578,986) |

| 2. 매출채권및기타채권 손상차손 | 30,37 | (576,941,695) | (456,009,090) |

| Ⅳ. 영업이익 | 4,31 | 208,469,084,873 | 252,567,215,539 |

| 1. 기타수익 | 31,32 | 685,367,340,886 | 30,727,471,706 |

| 2. 기타비용 | 31,32 | (89,856,153,089) | (58,552,085,523) |

| 3. 금융수익 | 4,33 | 145,182,631,134 | 63,221,956,262 |

| 4. 금융비용 | 4,33 | (91,199,761,100) | (79,869,470,897) |

| 5. 지분법이익(손실) | 4,11 | 42,215,843,973 | (7,213,827,653) |

| Ⅴ. 법인세비용차감전순이익 | 900,178,986,677 | 200,881,259,434 | |

| Ⅵ. 법인세비용 | 4,34 | (98,903,433,316) | (46,359,436,507) |

| Ⅶ. 당기순이익 | 4 | 801,275,553,361 | 154,521,822,927 |

| 1. 지배기업의 소유주지분 | 815,212,419,152 | 168,427,551,944 | |

| 2. 비지배지분 | (13,936,865,791) | (13,905,729,017) | |

| Ⅷ. 세후기타포괄손익 | 48,792,433,965 | 8,308,331,457 | |

| 후속적으로 당기손익으로 재분류되지 않는 항목 | |||

| 1. 확정급여제도의 재측정요소 | 22 | 24,412,292,928 | 3,868,108,441 |

| 2. 기타포괄손익-공정가치 측정 지분상품 평가손익 | 16,996,849,153 | 6,333,585,270 | |

| 3. 지분법자본변동 | 338,451,175 | 19,638,055 | |

| 후속적으로 당기손익으로 재분류될 수 있는 항목 | |||

| 1. 해외사업환산손익 | 26 | 3,242,115,258 | (1,430,055,707) |

| 2. (부의)지분법자본변동 | 12,26 | 3,802,725,451 | (482,944,602) |

| Ⅸ. 당기총포괄이익 | 850,067,987,326 | 162,830,154,384 | |

| 1. 지배기업의 소유주지분 | 863,426,602,754 | 176,962,028,868 | |

| 2. 비지배지분 | (13,358,615,428) | (14,131,874,484) | |

| Ⅹ. 주당이익 | |||

| 기본 및 희석 주당이익 | 35 | 9,096 | 2,187 |

- 연결자본변동표

| 연결자본변동표 |

|

| 제 51(당) 기 2021년 1월 1일부터 2021년 12월 31일까지 | |

| 제 50(전) 기 2020년 1월 1일부터 2020년 12월 31일까지 | |

| 주식회사 GS리테일과 그 종속기업 | (단위 : 원) |

| 과 목 | 지배기업 소유주 지분 | 비지배지분 | 총 계 | ||||

|---|---|---|---|---|---|---|---|

| 자본금 | 자본잉여금 | 기타자본항목 | 기타포괄손익 누계액 |

이익잉여금 | |||

| 2020년 1월 1일(전기초) |

77,000,000,000 | 155,531,498,280 | (631,847,732) | (10,365,625,743) | 1,968,565,733,315 | 376,995,766,965 | 2,567,095,525,085 |

| 총포괄손익: | |||||||

| 당기순이익 | - | - | - | - | 168,427,551,944 | (13,905,729,017) | 154,521,822,927 |

| 해외사업환산손익 | - | - | - | (1,430,055,707) | - | - | (1,430,055,707) |

| 지분법자본변동 | - | - | - | (377,550,451) | - | (85,756,096) | (463,306,547) |

| 확정급여제도의 재측정요소 |

- | - | - | - | 4,008,497,812 | (140,389,371) | 3,868,108,441 |

| 기타포괄손익-공정가치측정 지분상품 평가손익 | - | - | - | 6,333,585,270 | - | - | 6,333,585,270 |

| 자본에 직접 반영된 소유주와의 거래 등: | |||||||

| 연차배당 | - | - | - | - | (57,750,000,000) | (4,626,764,491) | (62,376,764,491) |

| 종속기업의 유상증자 | - | - | (4,298,296,057) | - | - | 4,444,910,057 | 146,614,000 |

| 종속기업간 합병으로 인한 변동 |

- | 539,937,267 | - | - | - | (539,937,267) | - |

| 비지배지분의 취득 |

- | - | (1,059,178,850) | - | - | 297,240,390 | (761,938,460) |

| 종속기업 신규설립으로 인한 변동 | - | - | - | - | - | 245,000,000 | 245,000,000 |

| 2020년 12월 31일(전기말) | 77,000,000,000 | 156,071,435,547 | (5,989,322,639) | (5,839,646,631) | 2,083,251,783,071 | 362,684,341,170 | 2,667,178,590,518 |

| 2021년 1월 1일(당기초) | 77,000,000,000 | 156,071,435,547 | (5,989,322,639) | (5,839,646,631) | 2,083,251,783,071 | 362,684,341,170 | 2,667,178,590,518 |

| 총포괄손익: |

|||||||

| 당기순이익 | - | - | - | - | 815,212,419,152 | (13,936,865,791) | 801,275,553,361 |

| 해외사업환산손익 | - | - | - | 3,108,459,108 | - |

133,656,150 | 3,242,115,258 |

| 지분법자본변동 | - | - | - | 4,007,799,726 | - |

133,376,900 | 4,141,176,626 |

| 확정급여제도의 재측정요소 |

- | - | - | - |

23,967,419,465 | 444,873,463 | 24,412,292,928 |

| 기타포괄손익-공정가치측정 지분상품 평가손익 | - | - | - | 16,996,849,153 | - |

- |

16,996,849,153 |

| 자본에 직접 반영된 소유주와의 거래 등: |

|||||||

| 연차배당 | - | - |

- |

- |

(69,300,000,000) | - |

(69,300,000,000) |

| 자기주식의 취득 | - |

- |

(8,531,250) | - |

- |

- |

(8,531,250) |

| 자기주식의 처분 |

- |

- |

72,962,226 | - |

- |

- |

72,962,226 |

| 종속기업의 유상증자 |

- |

4,705,086,452 | (114,031,785) | - |

- |

5,903,696,650 | 10,494,751,317 |

| 사업결합 | 27,717,922,000 | 1,044,713,547,643 | (98,179,501,901) | - |

- |

(15,604,529,850) | 958,647,437,892 |

| 비지배지분의 취득 | - |

- |

(8,372,391,395) | - |

- |

5,605,237,857 | (2,767,153,538) |

| 2021년 12월 31일(당기말) | 104,717,922,000 | 1,205,490,069,642 | (112,590,816,744) | 18,273,461,356 | 2,853,131,621,688 | 345,363,786,549 | 4,414,386,044,491 |

- 연결현금흐름표

| 연결현금흐름표 |

|

| 제 51(당) 기 2021년 1월 1일부터 2021년 12월 31일까지 | |

| 제 50(전) 기 2020년 1월 1일부터 2020년 12월 31일까지 | |

| 주식회사 GS리테일과 그 종속기업 | (단위 : 원) |

| 과 목 | 주석 | 제 51(당) 기 | 제 50(전) 기 |

|---|---|---|---|

| Ⅰ. 영업활동으로 인한 현금흐름 | 714,852,180,204 | 805,979,740,330 | |

| 1. 영업에서 창출된 현금 | 40 | 848,534,305,087 | 934,863,184,143 |

| 2. 이자의 수취 | 16,628,734,260 | 19,987,326,521 | |

| 3. 이자의 지급 | (57,344,023,885) | (62,586,019,909) | |

| 4. 법인세의 납부 | (92,966,835,258) | (86,284,750,425) | |

| Ⅱ. 투자활동으로 인한 현금흐름 | (368,521,010,821) | (390,521,128,286) | |

| 1. 투자활동으로 인한 현금유입액 | 824,456,308,105 | 252,696,841,221 | |

| (1) 기타채권의 감소 | 571,933,159,810 | 124,711,617,689 | |

| (2) 기타유동금융자산의 감소 | 160,480,611,210 | 1,165,176,540 | |

| (3) 기타장기채권의 감소 | 26,927,049,557 | 69,213,978,297 | |

| (4) 기타비유동금융자산의 감소 | 41,664,290,346 | 9,671,778,575 | |

| (5) 유형자산의 처분 | 32,916,909,988 | 20,958,790,416 | |

| (6) 무형자산의 처분 | 1,693,073,763 | 2,224,391,966 | |

| (7) 배당금의 수취 | 23,926,440,255 | 22,986,437,238 | |

| (8) 공동기업 및 관계기업투자의 회수 | 12,275,000,000 | 1,764,670,500 | |

| (9) 연결범위변동에 따른 현금유입액 | (47,360,226,824) | - | |

| 2. 투자활동으로 인한 현금유출액 | (1,192,977,318,926) | (643,217,969,507) | |

| (1) 기타채권의 증가 | 102,900,107,966 | 34,400,000,000 | |

| (2) 기타유동금융자산의 증가 | 5,049,230,431 | 166,965,660,000 | |

| (3) 기타장기채권의 증가 | 42,103,713,998 | 79,446,234,768 | |

| (4) 기타비유동금융자산의 증가 | 130,689,203,300 | 25,528,036,500 | |

| (5) 유형자산의 취득 | 379,709,470,959 | 301,656,200,574 | |

| (6) 무형자산의 취득 | 11,808,576,519 | 6,096,316,230 | |

| (7) 사용권자산의 취득 | 8,072,459,296 | 16,461,025,428 | |

| (8) 투자부동산의 취득 | 135,306,084,234 | 1,400,000,000 | |

| (9) 공동기업 및 관계기업투자의 취득 | 377,338,472,223 | 12,664,496,007 | |

| Ⅲ. 재무활동으로 인한 현금흐름 | (383,068,576,068) | (436,220,448,486) | |

| 1. 재무활동으로 인한 현금유입액 | 535,261,528,669 | 1,124,982,294,000 | |

| (1) 단기차입금의 증가 | 144,502,000,000 | 874,890,000,000 | |

| (2) 장기차입금의 증가 | 124,600,000,000 | 100,200,000,000 | |

| (3) 사채의 발행 | 119,710,187,621 | 149,500,680,000 | |

| (4) 종속기업의 유상증자 | 8,766,003,178 | 146,614,000 | |

| (5) 종속회사 신규설립 | - | 245,000,000 | |

| (6) 기타금융부채의 차입 | 82,635,157,625 | - | |

| (7) 전환우선주의 발행 | 5,000,003,178 | - | |

| (8) 자기주식의 처분 | 72,962,226 | - | |

| 2. 재무활동으로 인한 현금유출액 | (918,330,104,737) | (1,561,202,742,486) | |

| (1) 단기차입금의 감소 | 303,550,000,000 | 972,054,000,000 | |

| (2) 유동성장기차입금의 감소 | 112,434,200,000 | 25,106,330,000 | |

| (3) 유동성사채의 상환 | 0 | 110,000,000,000 | |

| (4) 배당금의 지급 | 69,300,000,000 | 62,378,350,741 | |

| (5) 유동성리스부채의 감소 | 398,673,516,632 | 390,902,123,285 | |

| (6) 비지배지분의 취득 | 2,899,864,000 | 761,938,460 | |

| (7) 자기주식의 취득 | 8,531,250 | - | |

| Ⅳ. 현금의 감소(Ⅰ+Ⅱ+Ⅲ) | 54,369,576,489 | (20,761,836,442) | |

| Ⅴ. 기초의 현금 | 36,848,067,902 | 57,748,168,658 | |

| Ⅵ. 외화표시 현금의 환율변동효과 | 144,276,652 | (138,264,314) | |

| Ⅶ. 기말의 현금(Ⅳ+Ⅴ+Ⅵ) | 91,361,921,043 | 36,848,067,902 |

- 연결재무제표 주석

주석

| 제 51(당) 기 2021년 12월 31일 현재 |

| 제 50(전) 기 2020년 12월 31일 현재 |

| 주식회사 GS리테일과 그 종속기업 |

1. 연결대상기업의 개요 - 완료

(1) 지배기업의 개요

주식회사 GS리테일("지배기업" 또는 "당사")은 서울특별시 강남구 논현로에 본사를 두고 편의점 및 수퍼마켓 사업을 영위하고 있습니다. 지배기업은 2011년 12월 23일자로 유가증권시장에 상장되었습니다.

지배기업은 2021년 7월 1일을 기준일로 하여 (주)GS홈쇼핑을 흡수합병하였으며, 홈쇼핑 프로그램의 공급, 기획, 제작 및 이에 따른 상품의 유통과 컴퓨터를 이용한 인터넷 쇼핑 사업이 추가되었습니다.

당기말 현재 지배기업의 자본금은 104,718백만원이며, 지배기업의 주요 주주 및 지분율은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| (주)GS | 60,633,923 | 57.90 |

| 자기주식 | 2,537,897 | 2.42 |

| 기타 | 41,546,102 | 39.68 |

| 합계 | 104,717,922 | 100.00 |

(2) 종속기업의 현황

당기말과 전기말 현재 종속기업의 내역은 다음과 같습니다.

| 종속기업명 | 소재지 | 주요 영업활동 | 사용 재무제표일 | 제 51(당) 기 | 제 50(전) 기 |

|---|---|---|---|---|---|

| 소유지분율(%)(*1) | 소유지분율(%)(*1) | ||||

| (주)후레쉬서브 | 대한민국 | 식품제조 및 도매업 | 2021년 12월 | 100.00 | 100.00 |

| (주)지에스넷비전 | 대한민국 | 광고업 | 2021년 12월 | 100.00 | 100.00 |

| GS Retail Vietnam Co., Ltd. | 베트남 | 부동산개발 및 임대업 | 2021년 12월 | 100.00 | 100.00 |

| PT.GS Retail Indonesia(*2) | 인도네시아 | 슈퍼마켓 | 2021년 12월 | 89.80 | 100.00 |

| 파르나스호텔(주) | 대한민국 | 관광호텔업 | 2021년 12월 | 67.56 | 67.56 |

| (주)피앤에쓰 | 대한민국 | 위탁운영관리 | 2021년 12월 | 100.00 | 100.00 |

| (주)지에스네트웍스(*8) | 대한민국 | 창고위수탁업 | 2021년 12월 | 99.23 | 99.20 |

| (주)어바웃펫(*3)(*4) | 대한민국 | 전자상거래 | 2021년 12월 | 57.33 | 62.60 |

| (주)후레쉬미트(*5) | 대한민국 | 축산물 가공업 | 2021년 12월 | 51.00 | 51.00 |

| (주)GS텔레서비스(*6) | 대한민국 | 콜센터서비스 | 2021년 12월 | 100.00 | - |

| (주)텐바이텐(*6) | 대한민국 | 도소매 | 2021년 12월 | 79.99 | - |

| GSLL, Inc(*6) | 미국 | 교육서비스 | 2021년 12월 | 100.00 | - |

| 지에스파크이십사(주)(*7) | 대한민국 | 육상 운송지원 서비스업 | 2021년 12월 | 100.00 | - |

| (주)퍼스프(*10) | 대한민국 | 제조업 | 2021년 12월 | 90.00 | - |

| 레버런트-신한 비스타 신기술 투자조합(*9) | 대한민국 | 투자 | 2021년 12월 | 30.00 | - |

| 이지스제415호전문사모부동산투자신탁(*9) | 대한민국 | 부동산개발 | 2021년 12월 | 0.59 | - |

| (주)쿠캣(*10)(*11) | 대한민국 | 전자상거래 | 2021년 12월 | 51.87 | - |

(*1) 소유지분율은 지배기업 및 중간지배기업의 투자비율입니다.

(*2) 당기 중 제3자의 불균등 유상증자 참여로 지분율이 변동하였습니다.

(*3) 당기 중 회사명을 (주)펫츠비에서 (주)어바웃펫으로 변경하였습니다.

(*4) 당기 및 전기 중 구주 추가취득, 불균등유상증자 참여 및 제3자의 불균등 유상증자 참여로 지분 및 지분율이 변동하였습니다.

(*5) 전기 중 설립출자로 신규 취득하였습니다.

(*6) 당기 중 지배기업이 (주)GS홈쇼핑을 흡수합병함에 따라, 피합병법인 보유 종속기업이 추가되었습니다.

(*7) 당기 중 지분을 추가 취득하여 공동기업에서 종속기업으로 변경되었습니다.

(*8) 당기 중 불균등유상증자 참여로 지분 및 지분율이 변동하였습니다.

(*9) 당기 중 설립출자로 신규 취득하였습니다.

(*10) 당기 중 지분을 취득하여 종속기업으로 추가되었습니다.

(*11) 보통주지분율은 51.87%이며, 전환상환우선주를 포함한 지분율은 39.65%입니다.

(3) 종속기업의 당기와 전기의 요약 재무현황은 다음과 같습니다.

① 제 51(당) 기

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 자산총계 | 부채총계 | 자본총계 | 매출액 | 당기순손익 | 총포괄손익 |

| (주)후레쉬서브 | 18,999 | 8,188 | 10,811 | 59,522 | 739 | 874 |

| (주)지에스넷비전 | 48,459 | 33,789 | 14,670 | 32,683 | 943 | 956 |

| GS Retail Vietnam Co.,Ltd | 1,755 | 133 | 1,622 | - | (92) | 69 |

| PT.GS Retail Indonesia | 20,310 | 5,317 | 14,993 | 20,118 | (6,817) | (5,332) |

| 파르나스호텔(주) | 1,647,521 | 946,371 | 701,150 | 216,109 | (13,664) | (12,012) |

| (주)피앤에쓰 | 2,355 | 1,310 | 1,045 | 12,056 | 149 | 178 |

| (주)지에스네트웍스 | 383,900 | 182,447 | 201,453 | 563,257 | (7,659) | (8,602) |

| ㈜어바웃펫 | 45,352 | 31,427 | 13,925 | 26,170 | (14,063) | (14,259) |

| (주)후레쉬미트 | 1,443 | 1,149 | 294 | 3,623 | (1,171) | (1,171) |

| (주)GS텔레서비스(*1) | 10,050 | 4,804 | 5,246 | 33,867 | 378 | 445 |

| (주)텐바이텐(*1) | 16,611 | 16,719 | (108) | 35,200 | (4,486) | (4,503) |

| GSLL(*1) | 55,285 | 1,897 | 53,388 | 341 | 37,143 | 40,336 |

| GS파크이십사(주)(*2) | 91,546 | 83,429 | 8,117 | 59,720 | (3,735) | (3,735) |

| (주)퍼스프(*3) | 6,240 | 2,526 | 3,714 | 5,085 | (1,552) | (1,552) |

| 레버런트-신한 비스타 신기술 투자조합 | 20,498 | - | 20,498 | - | (261) | (261) |

| 이지스제415호전문사모부동산투자신탁 | 197,395 | 117,043 | 80,352 | 3,943 | (2,982) | (2,982) |

| (주)쿠캣(*3) | 20,688 | 67,719 | (47,031) | 43,453 | (10,219) | (10,219) |

(*1) 당기 중 지배기업이 (주)GS홈쇼핑을 흡수합병함에 따라, 신규로 연결실체에 포함된 종속기업으로, 매출액, 당기순손익 및 당기총포괄손익의 재무정보는 취득일 전 손익을 포함한 누적 기준입니다.

(*2) 당기 중 지분 추가 취득으로 공동기업에서 종속기업으로 변경되었으며, 매출액, 당기순손익 및 당기총포괄손익의 재무정보는 취득일 전 손익을 포함한 누적 기준입니다.

(*3) 당기 중 지분 취득으로 종속기업에 추가되었으며, 매출액, 당기순손익 및 당기총포괄손익의 재무정보는 취득일 전 손익을 포함한 누적 기준입니다.

② 제 50(전) 기

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구분 | 자산총계 | 부채총계 | 자본총계 | 매출액 | 당기순손익 | 총포괄손익 |

| (주)후레쉬서브 | 21,372 | 11,435 | 9,937 | 46,313 | 619 | 957 |

| (주)지에스넷비전 | 39,282 | 25,567 | 13,715 | 24,011 | 444 | 519 |

| GS Retail Vietnam Co., Ltd. | 1,668 | 115 | 1,553 | - | (6) | (98) |

| PT.GS Retail Indonesia | 20,360 | 3,311 | 17,049 | 21,726 | (839) | (2,171) |

| 파르나스호텔(주) | 1,637,708 | 924,546 | 713,162 | 165,965 | (36,826) | (37,117) |

| (주)피앤에쓰 | 1,658 | 808 | 850 | 10,419 | 146 | 130 |

| 씨브이에스넷(주)(*1) | - | - | - | 28,480 | 716 | 732 |

| (주)지에스네트웍스 | 390,411 | 200,334 | 190,077 | 476,729 | 2,324 | 902 |

| (주)펫츠비 | 13,506 | 18,910 | (5,404) | 11,772 | (2,969) | (3,022) |

| (주)여울(*2) | - | - | - | 734 | 62 | 62 |

| (주)옴므(*2) | - | - | - | 4,388 | (293) | (293) |

| (주)에피스(*3) | - | - | - | 17,482 | 995 | 995 |

| (주)후레쉬미트(*4) | 504 | 38 | 466 | 7 | (34) | (34) |

(*1) 전기 중 (주)지에스네트웍스가 씨브이에스넷(주)를 흡수합병하였으며, 매출액, 당기순손익 및 총포괄손익의 재무정보는 합병일 전까지의 기준입니다.

(*2) 전기 중 (주)펫츠비가 (주)여울 및 (주)옴므를 흡수합병하였으며, 매출액, 당기순손익 및 총포괄손익의 재무정보는 합병일 전까지의 기준입니다.

(*3) 전기 중 (주)후레쉬서브가 (주)에피스를 흡수합병하였으며, 매출액, 당기순손익 및 총포괄손익의 재무정보는 합병일 전까지의 기준입니다.

(*4) 전기 중 신규로 연결실체에 포함된 종속기업으로, 매출액, 당기순손익 및 총포괄손익의 재무정보는 취득일 전 손익을 포함한 당기 누적 기준입니다.

(4) 당기와 전기 중 비지배지분이 연결실체에 중요한 종속기업의 정보(내부거래 제거 전)는 다음과 같습니다.

| (단위: 백만원) | ||

|---|---|---|

| 구 분 | 파르나스호텔(주) | |

| 제 51(당) 기 | 제 50(전) 기 | |

| 비지배지분 지분율 | 32.44% | 32.44% |

| 유동자산 | 20,157 | 16,930 |

| 비유동자산 | 2,182,313 | 2,174,748 |

| 유동부채 | 289,609 | 346,236 |

| 비유동부채 | 801,939 | 723,224 |

| 순자산 | 1,110,922 | 1,122,218 |

| 비지배지분의 장부금액 | 360,383 | 364,048 |

| 비지배지분에 지급한 배당금 | - | (4,627) |

| 매출 | 216,109 | 165,965 |

| 당(분)기순손익 | (13,241) | (36,532) |

| 당(분)기총포괄손익 | (12,829) | (37,087) |

| 비지배지분에 배분된 당(분)기순손익 | (4,295) | (11,851) |

| 비지배지분에 배분된 당(분)기총포괄손익 | (4,162) | (12,031) |

| 영업활동현금흐름 | 46,157 | 22,098 |

| 투자활동현금흐름 | (25,740) | (84,344) |

| 재무활동현금흐름 | (20,280) | 62,086 |

| 현금및현금성자산의 순증감 | 137 | (160) |

(5) 종속기업의 개별재무제표 수정

주식회사 GS리테일과 그 종속기업(이하 "연결실체")은 연결대상 종속기업의 회계정책을 지배기업의 회계정책과 일치하도록 조정한 재무제표를 이용하여 연결재무제표를 작성하였습니다.

2. 연결재무제표의 작성기준

연결실체는 주식회사등의외부감사에관한법률 제5조 1항 1호에서 규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 연결재무제표를 작성하였습니다.

연결실체의 연결재무제표는 2022년 2월 9일자 이사회에서 승인될 예정이며, 2022년 3월 25일자 주주총회에서 최종 승인될 예정입니다.

(1) 측정기준

연결재무제표는 아래에서 열거하고 있는 연결재무상태표의 주요 항목을 제외하고는 역사적원가를 기준으로 작성되었습니다.

ㆍ공정가치로 측정되는 금융상품

ㆍ순공정가치로 측정하는 매각예정자산

ㆍ확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 확정급여부채

(2) 기능통화와 표시통화

연결실체 내 개별기업의 재무제표는 각 개별기업의 영업활동이 이루어지는 주된 경제환경의 통화인 기능통화로 작성되고 있습니다. 연결실체의 연결재무제표는 보고기업인 지배기업의 기능통화 및 표시통화인 원화로 작성하여 보고하고 있습니다.

(3) 추정과 판단

한국채택국제회계기준에서는 연결재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제 환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간동안 인식되고 있습니다.

① 경영진의 판단

연결재무제표에 인식된 금액에 유의한 영향을 미치는 회계정책의 적용과 관련된 주요한 경영진의 판단에 대한 정보는 다음의 주석에 포함되어 있습니다.

ㆍ주석 1: 연결 범위 - 사실상 지배력을 보유하고 있는지 여부

ㆍ주석 14: 리스 분류

ㆍ주석 14: 리스기간 - 연장선택권의 행사가능성이 상당히 확실한지 여부

② 가정과 추정의 불확실성

다음 보고기간 이내에 중요한 조정이 발생할 수 있는 유의한 위험이 있는 가정과 추정의 불확실성에 대한 정보는 다음의 주석에 포함되어 있습니다.

ㆍ주석15: 손상검사 - 회수가능액 추정의 주요 가정

ㆍ주석2.(13): 리스할인율 - 증분차입이자율의 산정

ㆍ주석21: 종업원급여 - 주요 보험수리적 가정

ㆍ주석22: 충당부채 - 자원의 유출가능성과 금액에 대한 가정

ㆍ주석39: 매출채권과 계약자산의 기대신용손실 측정- 가중평균손실율을 결정하기 위한 주요 가정

③ 공정가치 측정

연결실체의 회계정책과 공시사항은 다수의 금융 및 비금융자산과 부채에 대해 공정가치 측정이 요구되고 있습니다. 연결실체는 공정가치평가 정책과 절차를 수립하고 있습니다. 동 정책과 절차에는 공정가치 서열체계에서 수준 3으로 분류되는 공정가치를 포함한 모든 유의적인 공정가치 측정의 검토를 책임지는 평가부서의 운영을 포함하고 있으며, 그 결과는 재무담당임원에게 직접 보고되고 있습니다.

평가부서는 정기적으로 관측가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치측정에서 중개인 가격이나 평가기관과 같은 제3자 정보를 사용하는 경우, 평가부서에서 제3자로부터 입수한 정보에 근거한 평가가 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

연결실체는 유의적인 평가 문제를 감사위원회에 보고하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 연결실체는 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

- 수준 1 : 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격

- 수준 2 : 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적 으로 관측가능한 투입변수

- 수준 3 : 자산이나 부채에 대한 관측가능하지 않은 투입변수

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 연결실체는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 변동이 발생한 보고기간 말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

금융상품에 대한 공정가치 측정 정보는 아래 주석에 포함되어 있습니다.

- 주석 15: 현금창출단위의 사용가치 측정

- 주석 38: 금융상품

(4) 회계정책의 변경

- 기업회계기준서 제1109호 '금융상품', 제1039호 '금융상품: 인식과 측정', 제1107호 '금융상품: 공시', 제1104호 '보험계약' 및 제1116호 '리스' 개정 - 이자율지표 개혁(2단계 개정)

이자율지표 개혁과 관련하여 상각후원가로 측정되는 금융상품의 이자율지표 대체시 장부금액이 아닌 유효이자율을 조정하고, 위험회피관계에서 이자율지표 대체가 발생한 경우에도 중단없이 위험회피회계를 계속할 수 있도록 하는 등의 예외규정을 포함하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1116호 '리스' 개정 - 2021년 6월 30일 후에도 제공되는 코로나19 관련 임차료 할인 등

코로나19의 직접적인 결과로 발생한 임차료 할인 등이 리스변경에 해당하는지 평가하지 않을 수 있도록 하는 실무적 간편법의 적용대상이 2022년 6월 30일 이전에 지급하여야 할 리스료에 영향을 미치는 리스료 감면으로 확대되었습니다. 회사는 이 개정 기준을 조기적용하여 회계정책을 변경하였으며, 당사는 이러한 리스료 할인액을 2021년 12월 31일로 종료되는 기간 동안 매출원가와 판매비및관리비에서 각각 3,044백만원 및 7,968백만원 차감하였습니다.

3. 유의적인 회계정책

연결실체가 한국채택국제회계기준에 따른 연결재무제표 작성에 적용한 유의적인 회계정책은 아래 기술되어 있으며, 주석 2에서 설명하고 있는 회계정책의 변경을 제외하고, 당기 및 비교표시된 전기의 연결재무제표는 동일한 회계정책을 적용하여 작성되었습니다.

(1) 연결

① 사업결합

연결실체는 취득한 활동과 자산의 집합이 사업의 정의를 충족하고 동일지배 하에 있는 기업실체나 사업에 대한 결합이 아닌 경우에 취득법을 적용하여 회계처리하고 있습니다. 연결실체는 특정 활동과 자산의 집합을 사업으로 보기 위하여 취득한 활동과 자산의 집합이 최소한 산출물을 창출하는 능력, 투입물, 실직적인 과정을 포함하는지를 평가하고 있습니다.

연결실체는 취득한 활동과 자산의 집합이 사업인지 여부를 간단하게 평가할 수 있는 집중테스트를 적용할 수 있습니다. 연결실체는 취득한 총자산의 공정가치가 대부분이 식별가능한 비슷한 자산 집합에 집중되어 있는 경우에 선택적 집중테스트를 적용할 수 있습니다.

이전대가는 일반적으로 식별가능한 취득 순자산을 공정가치로 측정하는 것과 동일하게 공정가치로 측정하고 있습니다. 사업결합의 결과 영업권이 발생되면 매년 손상검사를 수행하고 있으며, 염가매수차익이 발생되면 즉시 당기손익으로 인식하고 있습니다. 취득관련원가는 기업회계기준서 제1032호와 기업회계기준서 제1109호에 따라 인식하는 채무증권과 지분증권의 발행원가를 제외하고, 원가가 발생하고 용역을 제공받은 기간에 비용으로 회계처리하고 있습니다.

이전대가는 기존관계의 정산과 관련된 금액을 포함하고 있지 않으며, 기존관계의 정산금액은 일반적으로 당기손익으로 인식하고 있습니다.

조건부대가는 취득일에 공정가치로 측정되고 있습니다. 자본으로 분류되는 조건부대가는 재측정하지 않으며, 그 후속 정산은 자본 내에서 회계처리하고 있습니다. 조건부대가가 자본으로 분류되지 않는 경우, 후속적으로 조건부대가의 공정가치 변동을 인식하여 당기손익으로 처리하고 있습니다.

피취득자의 종업원이 보유하고 있는 보상과 교환된 취득자의 주식기준보상의 경우, 취득자의 대체보상에 대한 시장기준 측정치의 전부 또는 일부는 사업결합의 이전대가 측정에 포함되고 있습니다. 피취득자에 대한 이전대가의 일부인 대체보상 부분과 사업결합 후 근무용역에 대한 보수 부분은 피취득자의 보상에 대한 시장기준측정치와 사업결합 전 근무용역에 대한 대체 보상액을 비교하여 결정되고 있습니다.

② 비지배지분

비지배지분은 취득일에 피취득자의 식별가능한 순자산에 대해 인식한 금액 중 현재의 지분상품의 비례적 몫으로 측정하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있습니다.

③ 종속기업

종속기업은 연결실체에 의해 지배되는 기업입니다. 연결실체는 피투자기업에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자기업에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 피투자 기업을 지배합니다. 종속기업의 재무제표는 지배기업이 종속기업에 대한 지배력을 획득하는 날부터 지배력을 상실할 때까지 연결재무제표에 포함됩니다.

④ 지배력의 상실

지배기업이 종속기업에 대한 지배력을 상실한다면, 연결재무상태표에서 종전의 종속기업에 대한 자산과 부채를 제거하고 종전의 지배지분에 귀속되는 지배력 상실 관련 손익을 인식합니다. 종속기업에 대한 잔존 투자는 지배력을 상실한 때의 공정가치로 인식합니다.

⑤ 지분법피투자기업에 대한 지분

연결실체의 지분법피투자기업에 대한 지분은 관계기업과 공동기업의 지분으로 구성되어 있습니다.

관계기업은 연결실체가 재무정책 및 영업정책에 대한 유의적인 영향력을 보유하고 있으나, 지배하거나 공동지배하지 않는 기업입니다. 공동기업은 연결실체가 약정의 자산에 대한 권리와 부채에 대한 의무를 보유하는 것이 아니라 약정의 순자산에 대한권리를 보유하고 있는 기업입니다.

관계기업과 공동기업에 대한 투자지분은 최초에 거래원가를 포함하여 원가로 인식하고, 취득 후에는 지분법을 사용하여 회계처리하고 있습니다. 즉, 취득일 이후에 발생한 피투자자의 당기순손익 및 기타포괄손익 중 연결실체의 지분에 해당하는 금액을 장부금액에 가감하고, 피투자자에게 받은 분배액은 투자지분의 장부금액에서 차감하고 있습니다.

⑥ 내부거래제거

연결실체 내의 거래, 이와 관련된 잔액, 수익과 비용, 미실현손익은 연결재무제표 작성시 모두 제거하고 있습니다. 한편, 연결실체는 지분법피투자기업과의 거래에서 발생한 미실현이익 중 연결실체의 몫은 제거하고 있으며, 미실현손실은 자산손상의 증거가 없다면 미실현이익과 동일한 방식으로 제거하고 있습니다.

⑦ 동일지배하 사업결합

동일지배하에 있는 기업실체나 사업에 대한 결합은 취득한 자산과 인수한 부채를 최상위지배기업의 연결재무제표 상 장부금액으로 인식하고 있습니다. 연결실체는 이전대가와 취득한 순자산 장부금액의 차액을 자본잉여금에서 가감하고 있습니다.

(2) 중단영업

연결실체는 별도의 사업계열이나 영업지역을 처분하거나 매각예정분류기준을 충족하는 경우 또는 매각만을 목적으로 취득한 종속기업을 중단영업으로 분류하고 있습니다. 중단영업이 있는 경우, 연결포괄손익계산서에 비교 표시되는 기간의 기초부터 영업이 중단된 것처럼 재작성하고 있습니다.

(3) 현금 및 현금성자산

연결실체는 취득일로부터 만기일이 3개월 이내인 투자자산을 현금 및 현금성자산으로 분류하고 있습니다. 지분상품은 현금성자산에서 제외되나, 상환일이 정해져 있고 취득일로부터 상환일까지의 기간이 단기인 우선주와 같이 실질적인 현금성자산인 경우에는 현금성자산에 포함됩니다.

(4) 재고자산

재고자산의 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있으며, 재고자산 단위원가의 결정방법은 다음과 같습니다.

| 구분 | 상품 | 저장품/원재료 | |

|---|---|---|---|

| 편의점 | 전품목 | 선입선출법 | 이동평균법 |

| 수퍼마켓/물류 | 공산품 | 이동평균법 | 이동평균법 |

| 신선식품 | 소매재고법 | ||

| 홈쇼핑 | 전품목 | 이동평균법 | 이동평균법 |

| 기타 | 전품목 | 이동평균법 | 이동평균법 |

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하고 있으며, 재고자산의 순실현가능가치의 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

(5) 비파생금융자산

① 인식 및 최초 측정

매출채권과 발행 채무증권은 발행되는 시점에 최초로 인식됩니다. 다른 금융상품과 금융부채는 연결실체가 금융상품의 계약당사자가 되는 때에만 인식됩니다.

유의적인 금융요소를 포함하지 않는 매출채권을 제외하고는, 최초 인식시점에 금융자산이나 금융부채를 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산 또는 당기손익-공정가치 측정 금융부채가 아닌 경우에 해당 금융자산의 취득이나 해당 금융부채의 발행과 직접 관련되는 거래원가는 공정가치에 가감합니다. 유의적인 금융요소를 포함하지 않는 매출채권은 최초에 거래가격으로 측정합니다.

② 분류 및 후속측정

금융자산 - 사업모형

최초 인식시점에 금융자산은 상각후원가, 기타포괄손익-공정가치 채무상품, 기타포괄손익-공정가치 지분상품 또는 당기손익-공정가치로 측정되도록 분류합니다. 금융자산은 연결실체가 금융자산을 관리하는 사업모형을 변경하지 않는 한 최초 인식 후에 재분류되지 않으며, 이 경우 영향받는 모든 금융자산은 사업모형의 변경 이후 첫 번째 보고기간의 첫 번째 날에 재분류됩니다.

금융자산이 다음 두 가지 조건을 모두 만족하고, 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 상각후원가로 측정합니다.

- 계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 보유합니다.

- 금융자산의 계약 조건에 따라 특정일에 원금과 원금잔액에 대한 이자지급만으로 구성되어 있는 현금흐름이 발생합니다.

채무상품이 다음 두 가지 조건을 충족하고 당기손익-공정가치 측정항목으로 지정되지 않은 경우에 기타포괄손익-공정가치로 측정합니다.

- 계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유합니다.

- 금융자산의 계약 조건에 따라 특정일에 원리금 지급만으로 구성되어 있는 현금흐름이 발생합니다.

단기매매를 위해 보유하는 것이 아닌 지분상품의 최초 인식 시에 연결실체는 투자자산의 공정가치의 후속적인 변동을 기타포괄손익으로 표시하도록 선택할 수 있습니 다. 다만 한번 선택하면 이를 취소할 수 없습니다. 이러한 선택은 투자 자산별로 이루어집니다.

상기에서 설명된 상각후원가나 기타포괄손익-공정가치로 측정되지 않는 모든 금융자산은 당기손익-공정가치로 측정됩니다. 이러한 금융자산은 모든 파생금융자산을 포함합니다. 최초 인식시점에 연결실체는 상각후원가나 기타포괄손익-당기손익으로측정되는 금융자산을 당기손익-공정가치 측정항목으로 지정한다면 회계불일치를 제거하거나 유의적으로 줄이는 경우에는 해당 금융자산을 당기손익-공정가치 측정항목으로 지정할 수 있습니다. 다만 한 번 지정하면 이를 취소할 수 없습니다.

금융자산

연결실체는 사업이 관리되는 방식과 경영진에게 정보가 제공되는 방식을 가장 잘 반영하기 때문에 금융자산의 포트폴리오 수준에서 보유되는 사업모형의 목적을 평가합니다. 그러한 정보는 다음을 고려합니다.

- 포트폴리오에 대해 명시된 회계정책과 목적 및 실제 이러한 정책의 운영. 여기에는 계약상 이자수익의 획득, 특정 이자수익률 수준의 유지, 금융자산을 조달하는 부채의 듀레이션과 해당 금융자산의 듀레이션의 일치 및 자산의 매도를 통한 기대현금흐름의 유출 또는 실현하는 것에 중점을 둔 경영진의 전략을 포함함

- 사업모형에서 보유하는 금융자산의 성과를 평가하고, 그 평가내용을 주요 경영진에게 보고하는 방식

- 사업모형(그리고 사업모형에서 보유하는 금융자산)의 성과에 영향을 미치는 위험과 그 위험을 관리하는 방식

- 경영진에 대한 보상방식(예: 관리하는 자산의 공정가치에 기초하여 보상하는지 아니면 수취하는 계약상 현금흐름에 기초하여 보상하는지)

- 과거기간 금융자산의 매도의 빈도, 금액, 시기, 이유, 미래의 매도활동에 대한 예상

이러한 목적을 위해 제거요건을 충족하지 않는 거래에서 제3자에게 금융자산을 이전하는 거래는 매도로 간주되지 않습니다.

단기매매의 정의를 충족하거나 포트폴리오의 성과가 공정가치 기준으로 평가되는 금융자산 포트폴리오는 당기손익-공정가치로 측정됩니다.

금융자산: 계약상 현금흐름이 원금과 이자로만 이루어져 있는지에 대한 평가

원금은 금융자산의 최초 인식시점의 공정가치로 정의됩니다. 이자는 화폐의 시간가치에 대한 대가, 특정기간에 원금 잔액과 관련된 신용위험에 대한 대가, 그 밖에 기본적인 대여위험과 원가에 대한 대가(예: 유동성위험과 운영 원가)뿐만 아니라 이윤으로 구성됩니다.

계약상 현금흐름이 원금과 이자에 대한 지급만으로 이루어져 있는지를 평가할 때, 연결실체는 해당 상품의 계약조건을 고려합니다. 금융자산이 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건을 포함하고 있다면, 그 계약조건 때문에 해당 금융상품의 존속기간에 걸쳐 생길 수 있는 계약상 현금흐름이 원리금 지급만으로 구성되는지를 판단해야 합니다.

이를 평가할 때 연결실체는 다음을 고려합니다.

- 현금흐름의 금액이나 시기를 변경시키는 조건부 상황

- 변동 이자율 특성을 포함하여 계약상 액면 이자율을 조정하는 조항

- 중도상환특성과 만기연장특성

- 특정 자산으로부터 발생하는 현금흐름에 대한 연결실체의 청구권을 제한하는 계약조건(예: 비소구특징)

중도상환금액이 실질적으로 미상환된 원금과 잔여원금에 대한 이자를 나타내고, 계약의 조기청산에 대한 합리적인 추가 보상을 포함하고 있다면, 조기상환특성은 특정일에 원금과 이자를 지급하는 조건과 일치합니다.

또한, 계약상 액면금액을 유의적으로 할인하거나 할증하여 취득한 금융자산에 대해서, 중도상환금액이 실질적으로 계약상 액면금액과 계약상 이자 발생액(그러나 미지급된)을 나타내며 (이 경우 계약의 조기 청산에 대한 합리적인 추가 보상이 포함될 수있는), 중도상환특성이 금융자산의 최초 인식시점에 해당 특성의 공정가치가 경미한경우에는 이러한 조건을 충족한다고 판단합니다.

금융자산: 후속측정과 손익

| 구분 | 내용 |

|---|---|

|

당기손익-공정가치로 |

이러한 자산은 후속적으로 공정가치로 평가합니다. 이자 혹은 배당금 수익을 포함한 순손익은 당기손익으로 인식합니다. |

|

상각후원가로 |

이러한 자산은 후속적으로 유효이자율법을 사용하여 상각후원가로 측정합니다. 상각후원가는 손상차손에 의해 감소됩니다. 이자수익, 외화환산손익 및 손상차손은 당기손익으로 인식합니다. 제거에서 발생하는 손익은 당기손익으로 인식합니다. |

|

기타포괄손익-공정가치로 |

이러한 자산은 후속적으로 공정가치로 측정합니다. 이자수익은 유효이자율법을 사용하여 계산되고, 외화환산손익과 손상차손은 당기손익으로 인식합니다. 기타순손익은 기타포괄손익으로 인식합니다. 제거시의 손익은 기타포괄손익누계액에서 당기손익으로 재분류합니다. |

|

기타포괄손익-공정가치로 |

이러한 자산은 후속적으로 공정가치로 측정합니다. 배당금은 명확하게 투자원가의 회수를 나타내지 않는다면 당기손익으로 인식합니다. 다른 순손익은 기타포괄손익으로 인식하고 당기손익으로 절대 재분류하지 않습니다. |

③ 제거

금융자산

연결실체는 금융자산의 현금흐름에 대한 계약상 권리가 소멸한 경우, 금융자산의 현금흐름을 수취할 계약상 권리를 양도하고 이전된 금융자산의 소유에 따른 위험과 보상의 대부분을 실질적으로 이전한 경우, 또는 연결실체가 소유에 따른 위험과 보상의대부분을 보유 또는 이전하지 아니하고 금융자산을 통제하고 있지 않은 경우에 금융자산을 제거합니다.

연결실체가 연결재무상태표에 인식된 자산을 이전하는 거래를 하였지만, 이전되는 자산의 소유에 따른 대부분의 위험과 보상을 보유하고 있는 경우에는 이전된 자산을 제거하지 않습니다.

④ 상계

연결실체는 연결실체가 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를현재 갖고 있고, 차액으로 결제하거나, 자산을 실현하는 동시에 부채를 결제할 의도가 있는 경우에만 금융자산과 금융부채를 상계하고 연결재무상태표에 순액으로 표시합니다.

(6) 파생상품

1) 파생상품과 위험회피회계

연결실체는 외국환과 이자율 익스포저를 위험회피하기 위해 파생금융상품을 보유합니다. 내재파생상품은 주계약이 금융자산이 아니고 특정 요건을 충족하는 경우에 별도로 회계처리하고 주계약으로부터 분리합니다.

파생상품은 최초 인식 시에 공정가치로 측정합니다. 최초 인식 이후에 공정가치로 측정하고 그 변동은 일반적으로 손익으로 인식합니다.

연결실체는 환율과 이자율의 변동으로부터 발생하는 발생가능성이 높은 미래 예상거래와 관련된 현금흐름의 변동성을 위험회피하기 위해 특정 파생상품을, 해외사업 순투자에 대한 외환 위험 회피 목적으로서 특정 파생상품 및 비파생금융부채를 위험회피수단으로 지정합니다.

위험회피의 개시시점에 연결실체는 위험회피를 수행하는 위험관리의 목적과 전략을문서화 합니다. 연결실체는 위험회피대상항목과 위험회피수단의 현금흐름의 변동이 서로 상쇄되는 것이 기대되는지를 포함하여 위험회피대상항목과 위험회피수단 사이의 경제적 관계를 문서화 합니다.

현금흐름위험회피

파생상품이 현금흐름위험회피수단으로 지정되면, 파생상품의 공정가치 변동의 효과적인 부분은 기타포괄손익으로 인식하고 위험회피적립금으로 누적합니다. 기타포괄손익에 인식된 파생상품의 공정가치 변동의 효과적인 부분은 위험회피의 개시시점부터, 현재가치를 기초로 결정된 위험회피대상항목의 공정가치 누적변동액을 한도로 합니다. 파생상품의 공정가치 변동의 비효과적인 부분은 즉시 당기손익으로 인식합니다.

연결실체는 현금흐름위험회피관계에서 위험회피수단으로 선물환거래의 현물 요소의 공정가치변동만을 지정합니다. 선물환거래의 선도요소의 공정가치 변동('forward point')은 위험회피원가로서 별도로 회계처리하고, 자본의 위험회피의 원가에 인식합니다.

위험회피대상 예상거래가 후속적으로 재고자산과 같은 비금융자산에 인식되는 경우 위험회피적립금 누계액과 위험회피의 원가는 비금융자산이 인식될 때 비금융자산의 최초 원가에 직접 포함합니다.

다른 위험회피대상 예상거래에 대해서는 위험회피적립금 누계액과 위험회피의 원가는 동일한 기간 또는 위험회피대상 예상 미래현금흐름이 당기손익에 영향을 주는 기간에 당기손익으로 재분류합니다.

위험회피가 더 이상 위험회피회계의 요건을 충족하지 않거나, 위험회피수단이 매각, 소멸, 종료 또는 행사된 경우에는 위험회피회계를 전진적으로 중단합니다.

비금융항목이 인식되는 위험회피거래에 해당한다면, 현금흐름위험회피회계가 중단된 경우 위험회피적립금 누계액과 위험회피의 원가는 비금융항목이 최초 인식돼서 해당 금액이 비금융항목의 원가에 포함될 때까지 자본항목에 남겨둡니다. 이러한 경우에 해당하지 않는 현금흐름위험회피의 경우에 해당 금액은 위험회피대상 미래예상현금흐름이 당기손익에 영향을 미치는 기간에 재분류조정으로 현금흐름위험회피적립금과 위험회피의 원가는 당기손익으로 재분류합니다.

위험회피대상 미래현금흐름이 더 이상 발생할 것으로 예상되지 않는 경우에 현금흐름위험회피적립금 누계액과 위험회피의 원가는 당기손익으로 즉시 재분류합니다.

순투자 위험회피

파생상품이나 비파생금융부채가 해외사업장순투자의 위험회피수단으로 지정된 경우에, 파생상품인 경우에 위험회피수단의 공정가치 변동 중 효과적인 부분을, 비파생상품인 경우에 외화환산손익 중 효과적인 부분을 기타포괄손익으로 인식하고 자본에거래적립금으로 표시합니다. 비효과적인 부분은 당기손익으로 즉시 인식합니다.

기타포괄손익에 인식된 금액은 해외사업장의 처분 시에 재분류조정으로 당기손익으로 재분류 합니다.

2) 내재파생상품

내재파생상품은 주계약의 경제적 특성 및 위험도와 밀접한 관련성이 없고 내재파생상품과 동일한 조건의 별도의 상품이 파생상품의 정의를 충족하는 경우, 복합금융상품이 당기손익인식항목이 아니라면 내재파생상품을 주계약과 분리하여 별도로 회계처리하고 있습니다. 주계약과 분리한 내재파생상품의 공정가치 변동은 당기손익으로인식하고 있습니다.

3) 기타 파생상품

위험회피수단으로 지정되어 위험회피에 효과적인 파생상품을 제외한 모든 파생상품은 공정가치로 측정하며, 공정가치 변동으로 인한 평가손익은 당기손익으로 인식하고 있습니다.

(7) 금융자산의 손상

금융상품과 계약자산

연결실체는 다음 자산의 기대신용손실에 대해 손실충당금을 인식합니다.

- 상각후원가로 측정하는 금융자산

- 기타포괄손익-공정가치로 측정하는 채무상품

- 기업회계기준서 제1115호에서 정의된 계약자산

연결실체는 12개월 기대신용손실로 측정되는 다음의 금융자산을 제외하고는 전체기간 기대신용손실에 해당하는 금액으로 손실충당금을 측정합니다.

- 보고기간말에 신용이 위험이 낮다고 결정된 채무증권

- 최초 인식 이후 신용위험(즉, 금융자산의 기대존속기간동안에 걸쳐 발생할 채무불이행 위험)이 유의적으로 증가하지 않은 기타 채무증권과 은행예금

매출채권과 계약자산에 대한 손실충당금은 항상 전체기간 기대신용손실에 해당하는 금액으로 측정됩니다.

금융자산의 신용위험이 최초 인식 이후 유의적으로 증가했는지를 판단할 때와 기대신용손실을 추정할 때, 연결실체는 과도한 원가나 노력 없이 이용할 수 있고 합리적이고 뒷받침될 수 있는 정보를 고려합니다. 여기에는 미래지향적인 정보를 포함하여 연결실체의 과거 경험과 알려진 신용평가에 근거한 질적, 양적인 정보 및 분석이 포함됩니다.

연결실체는 금융자산의 신용위험은 연체일수가 30일을 초과하는 경우에 유의적으로증가한다고 가정합니다.

연결실체는 다음과 같은 경우 금융자산에 채무불이행이 발생했다고 고려합니다.

- 채무자가 연결실체가 소구활동을 하지 않으면, 연결실체에게 신용의무를 완전하게 이행하지 않을 것 같은 경우

- 금융자산의 연체일수가 90일을 초과한 경우

전체기간 기대신용손실은 금융상품의 기대존속기간에 발생할 수 있는 모든 채무불이행 사건에 따른 기대신용손실입니다.

12개월 기대신용손실은 보고기간 말 이후 12개월 이내(또는 금융상품의 기대존속기간이 12개월 보다 적은 경우 더 짧은 기간)에 발생 가능한 금융상품의 채무불이행 사건으로 인한 기대신용손실을 나타내는 전체기간 기대신용손실의 일부입니다.

기대신용손실을 측정할 때 고려하는 가장 긴 기간은 연결실체가 신용위험에 노출되는 최장 계약기간입니다.

① 기대신용손실의 측정

기대신용손실은 신용손실의 확률가중추정치입니다. 신용손실은 모든 현금부족액(즉,계약에 따라 지급받기로 한 모든 계약상 현금흐름과 수취할 것으로 예상하는 모든 계약상 현금흐름의 차이)의 현재가치로 측정됩니다. 기대신용손실은 해당 금융자산의 유효이자율로 할인됩니다.

② 신용이 손상된 금융자산

매 보고기간말에, 연결실체는 상각후원가로 측정되는 금융자산과 기타포괄손익-공정가치로 측정되는 채무증권의 신용이 손상되었는지 평가합니다. 금융자산의 추정 미래현금흐름에 악영향을 미치는 하나 이상의 사건이 발생한 경우에 해당 금융자산은 신용이 손상된 것입니다.

금융자산의 신용이 손상된 증거는 다음과 같은 관측 가능한 정보를 포함합니다.

- 발행자나 차입자의 유의적인 재무적 어려움

- 채무불이행이나 90일 이상 연체와 같은 계약 위반

- 차입자의 재무적 어려움에 관련된 경제적이나 계약상 이유로 당초 차입조건의 불 가피한 완화

- 차입자의 파산가능성이 높아지거나 그 밖의 재무구조조정 가능성이 높아짐

- 재무적 어려움으로 인해 해당 금융자산에 대한 활성시장 소멸

③ 연결재무상태표 상 신용손실충당금의 표시

상각후원가로 측정하는 금융자산에 대한 손실충당금은 해당 자산의 장부금액에서 차감합니다. 기타포괄손익-공정가치로 측정하는 채무상품에 대해서는 손실충당금은 당기손익에 포함하고 기타포괄손익에 인식합니다.

④ 제각

금융자산의 계약상 현금흐름 전체 또는 일부의 회수에 대한 합리적인 기대가 없는 경우 해당 자산을 제거합니다. 개인고객에 대해 연결실체는 유사자산의 회수에 대한 과거 경험에 근거하여 금융자산이 365일 이상 연체되는 경우에 장부금액을 제각하고, 기업고객에 대해서는 회수에 대한 합리적인 기대가 있는지를 평가하여 제각의 시기와 금액을 개별적으로 평가합니다. 연결실체는 제각한 금액이 유의적으로 회수할 것이라는 기대를 갖고 있지 않습니다. 그러나 제각된 금융자산은 연결실체의 만기가 된금액의 회수 절차에 따라 회수활동의 대상이 될 수 있습니다.

(8) 유형자산

유형자산은 최초에 원가로 측정하여 인식하고 있습니다. 유형자산의 원가에는 경영진이 의도하는 방식으로 자산을 가동하는데 필요한 장소와 상태에 이르게 하는데 직접 관련되는 원가 및 자산을 해체, 제거하거나 부지를 복구하는데 소요될 것으로 추정되는 원가가 포함됩니다.

유형자산은 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 하고 있습니다.

유형자산 중 토지는 감가상각을 하지 않으며, 그 외 유형자산은 자산의 취득원가에서잔존가치를 차감한 금액에 대하여 아래에 제시된 내용연수에 걸쳐 해당 자산에 내재되어 있는 미래 경제적효익의 예상 소비 형태를 가장 잘 반영한 정액법으로 상각하고있습니다.

유형자산을 구성하는 일부의 원가가 당해 유형자산의 전체 원가와 비교하여 유의적이라면, 해당 유형자산을 감가상각할 때 그 부분은 별도로 구분하여 감가상각하고 있습니다.

유형자산의 제거로 인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정되고 그 차액은 당기손익으로 인식하고 있습니다.

당기 및 전기의 추정 내용연수는 다음과 같습니다.

| 과목 | 추정내용연수(년) |

|---|---|

| 건물 | 6 ~ 50 |

| 구축물 | 6 ~ 50 |

| 기계장치 | 4 ~ 20 |

| 방송설비 | 5 ~ 6 |

| 임차자산설비 | 2 ~ 15 |

| 시설장치 | 5 |

| 차량운반구 | 3 ~ 10 |

| 공구와기구 | 4 ~ 5 |

| 비품 | 2 ~ 20 |

| 기타 | 5 |

연결실체는 매 회계연도말에 자산의 잔존가치와 내용연수 및 감가상각방법을 재검토하고 재검토 결과 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 처리하고 있습니다.

(9) 무형자산

무형자산은 최초 인식할 때 원가로 측정하고 사업결합으로 취득하는 무형자산은 취득시점의 공정가치로 계상하며, 최초 인식 후에 원가에서 상각누계액과손상차손누계액을 차감한 금액을 장부금액으로 인식하고 있습니다.

무형자산은 사용 가능한 시점부터 잔존가치를 영("0")으로 하여 아래의 내용연수 동안 정액법으로 상각하고 있습니다. 다만, 회원권 등에 대해서는 이를 이용할 수 있을 것으로 기대되는 기간에 대하여 예측가능한 제한이 없으므로 당해 무형자산의 내용연수가 비한정인 것으로 평가하고 상각하지 아니하고 있습니다.

| 과목 | 추정내용연수(년) |

|---|---|

| 산업재산권 | 5 ~ 7 |

| 소프트웨어 | 2 ~ 10 |

| 임차권리금 | 2 ~ 12 |

| 기타의 무형자산 | 5 |

내용연수가 유한한 무형자산의 상각기간과 상각방법은 매 회계연도말에 재검토하고내용연수가 비한정인 무형자산에 대해서는 그 자산의 내용연수가 비한정이라는 평가가 계속하여 정당한지를 매 보고기간말에 재검토하며, 재검토 결과 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 처리하고 있습니다.

후속지출은 관련되는 특정자산에 속하는 미래의 경제적효익이 증가하는 경우에 한하여 자본화하며, 내부적으로 창출한 영업권 및 상표명 등을 포함한 다른 지출은 발생 즉시 비용화하고 있습니다.

(10) 차입원가

적격자산의 취득, 건설 또는 제조와 직접 관련된 차입원가는 당해 자산 원가의 일부로 자본화하고 있으며, 기타 차입원가는 발생기간에 비용으로 인식하고 있습니다. 적격자산이란 의도된 용도로 사용하거나 판매가능한 상태가 될 때까지 상당한 기간을 필요로 하는 자산을 말하며, 금융자산과 단기간 내에 제조되거나 다른 방법으로 생산되는 재고자산은 적격자산에 해당되지 아니하며, 취득시점에 의도된 용도로 사용할 수 있거나 판매가능한 상태에 있는 자산인 경우에도 적격자산에 해당되지 아니합니다.

적격자산을 취득하기 위한 목적으로 특정하여 차입한 자금에 한하여, 보고기간동안 그 차입금으로부터 실제 발생한 차입원가에서 당해 차입금의 일시적 운용에서 생긴 투자수익을 차감한 금액을 자본화가능차입원가로 결정하며, 일반적인 목적으로 자금을 차입하고 이를 적격자산의 취득을 위해 사용하는 경우에 한하여 당해 자산 관련 지출액에 자본화이자율을 적용하는 방식으로 자본화가능차입원가를 결정하고 있습니다. 자본화이자율은 보고기간동안 차입한 자금(적격자산을 취득하기 위해 특정 목적으로 차입한 자금 제외)으로부터 발생된 차입원가를 가중평균하여 산정하고 있습니다. 보고기간동안 자본화한 차입원가는 당해 기간동안 실제 발생한 차입원가를 초과할 수 없습니다.

(11) 투자부동산

임대수익이나 시세차익 또는 두 가지 모두를 얻기 위하여 보유하고 있는 부동산은 투자부동산으로 분류하고 있습니다. 투자부동산은 취득시 발생한 거래원가를 포함하여최초 인식시점에 원가로 측정하며, 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다.

후속원가는 자산으로부터 발생하는 미래 경제적효익이 유입될 가능성이 높으며, 그 원가를 신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 후속지출에 의해 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

투자부동산 중 토지에 대해서는 감가상각을 하지 않으며, 토지를 제외한 투자부동산은 경제적 내용연수에 따라 2~40년을 적용하여 정액법으로 상각하고 있습니다.

투자부동산의 감가상각방법, 잔존가치 및 내용연수는 매 회계연도말에 재검토하고 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

(12) 비금융자산의 손상

종업원급여에서 발생한 자산, 재고자산 및 이연법인세자산을 제외한 모든 비금융자산에 대해서는 매 보고기간말마다 자산손상을 시사하는 징후가 있는지를 검토하며, 만약 그러한 징후가 있다면 당해 자산의 회수가능액을 추정하고 있습니다. 단, 사업결합으로 취득한 영업권 및 내용연수가 비한정인 무형자산, 아직 사용할 수 없는 무형자산에 대해서는 자산손상을 시사하는 징후와 관계없이 매년 회수가능액과 장부금액을 비교하여 손상검사를 하고 있습니다.

회수가능액은 개별 자산별로, 또는 개별 자산의 회수가능액을 추정할 수 없다면 그 자산이 속하는 현금창출단위별로 회수가능액을 추정하고 있습니다. 회수가능액은 사용가치와 순공정가치 중 큰 금액으로 결정하고 있습니다. 사용가치는 자산이나 현금창출단위에서 창출될 것으로 기대되는 미래현금흐름을 화폐의 시간가치 및 미래현금흐름을 추정할 때 조정되지 아니한 자산의 특유위험에 대한 현행 시장의 평가를 반영한 적절한 할인율로 할인하여 추정합니다.